|

|

대표이사 등의 확인ㆍ서명 |

사 업 보 고 서

(제 12 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 한진칼 |

| 대 표 이 사 : | 류 경 표 |

| 본 점 소 재 지 : | 서울특별시 중구 서소문로 117 |

| (전 화) 02-726-6166 | |

| (홈페이지) http://www.hanjinkal.co.kr | |

| 작 성 책 임 자 : | (직 책) 재무관리담당 (성 명) 이 성 환 |

| (전 화) 02-726-6164 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인ㆍ서명 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 5 | - | 1 | 4 | 2 |

| 합계 | 5 | - | 1 | 4 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

Waikiki Resort Hotel Inc. | 지분 매각 |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 한진칼이라고 표기합니다. 또한, 영문으로는 HANJIN KAL Corp. 이라 표기합니다.

3. 설립일자 및 존속기간

당사는 2013년 8월 1일을 분할기준일로 ㈜대한항공으로부터 인적분할 방식으로 설립되었으며, 2013년 9월 16일 유가증권시장에 주권을 상장하였습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 서울특별시 중구 서소문로 117

전화번호 : 02-726-6166

홈페이지 : http://www.hanjinkal.co.kr

5. 회사사업 영위의 근거가 되는 법률

지주회사 제도는 독점규제 및 공정거래에 관한 법률(이하 '공정거래법')에 규정되어있습니다.

6. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

7. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

해당사항 없습니다.

8. 주요 사업의 내용

당사는 지주회사이며, 주 영업수익은 상표권사용수익, 배당수익 등으로 구성되어 있습니다. 당사는 투명한 기업지배구조를 바탕으로 한 관리 효율화를 통해 자회사들의 자율경영과 책임경영을 발전시킬 것입니다. 그 밖의 상세한 내용은 동 공시서류의 'II. 사업의 내용' 을 참조하시기 바랍니다.

또한, 당사는 K-IFRS를 적용하여 연결재무제표를 작성하는 주권상장법인으로 최상위 지배회사(종목코드 : 180640)입니다. 연결 대상인 종속회사는 4개사로 국내기업 4개사로 구성되어 있으며 자세한 내용은 '상세표-1'을 참고하시기 바랍니다. 주요종속회사로는 주권비상장법인인 ㈜칼호텔네트워크, 정석기업㈜가 있습니다.

가. 주요자회사 ㈜대한항공

㈜대한항공은 2024년말 기준 총 163대의 항공기를 보유하고 국내 10개 도시와 해외 39개국 106개 도시에 취항하여 항공운송사업을 수행하고 있습니다. 이와 더불어 항공기 설계 및 제작, 민항기 및 군용기 정비, 위성체 등의 연구ㆍ개발을 수행하는 항공우주사업을 통해 시너지 효과를 창출하고 있습니다.

나. 주요자회사 ㈜한진

㈜한진은 육운, 항만하역, 해운, 물류센터 운영를 포함한 물류사업과 B2C, B2B 서비스를 아우르는 택배사업, 그리고 국가간 전자상거래 화물 국제특송, 글로벌 포워딩 및 해외 현지물류를 포함한 글로벌사업을 주요사업으로 영위하고 있습니다. 이와 더불어 상용차/중장비 정비사업, 이커머스 셀러를 위한 디지털 물류 솔루션 한진 원클릭 서비스, K-패션 해외 진출 지원 플랫폼 SWOOP(숲), 개인간 해외직구 중개서비스인 훗타운 등의 디지털 플랫폼 사업을 통해 시너지를 창출하고 있으며, 사업을 통한 사회와의 공유가치 창출(Creating Shared Value)에 노력하고 있습니다. 또한, 친환경 에너지로의 전환을 위해 전기차 충전사업과 태양광 에너지 발전사업을 확대중에 있습니다.

다. 주요종속회사 ㈜칼호텔네트워크

㈜칼호텔네트워크는 현재 국내에 2개의 특1급 호텔을 보유, 운영하고 있는 호텔 전문 기업입니다. 그랜드 하얏트 인천은 글로벌 트래블러로부터 '최고의 MICE 호텔' 및 '최고의 공항 호텔' 상을 수상하는 등 높은 평가를 받아 왔으며, 편안한 객실, 독창적인 레스토랑, 고급스러운 미팅 공간과 함께 품격 있는 라이프 스타일을 제공하기 위해 최상의 호텔 서비스를 제공합니다. 또한, 제주도에 위치한 서귀포 KAL 호텔을 운영하며 제주 방문객들에게 칼호텔네트워크의 품격 높은 서비스를 제공하여, 제주 지역의 리딩 호텔로 자리매김 하고 있습니다.

라. 주요종속회사 정석기업㈜

정석기업㈜는 1978년 서울 소공동 한진빌딩 인수와 동시에 국내 최초의 빌딩 종합관리 전문업체로서 체제를 정비하고 입지를 강화하기 위하여 인천 정석빌딩 본관과 신관을 신축하여 임대관리하고 있습니다. 입주사에 대한 종합적 서비스 강화와 기업 이미지 고취를 통하여 빌딩 종합관리 및 부동산 개발 전문회사로서 계속 발전하여 나갈계획입니다.

9. 신용평가에 관한 사항

회사가 신용평가 전문기관으로부터 받은 최근 3사업연도 신용평가등급은 다음과 같습니다.

| 평가일 | 평가대상 | 신용등급 | 평가회사 | 평가구분 |

|---|---|---|---|---|

| 유가증권 등 | ||||

| 2022-01-14 | SB | BBB | 한국신용평가 | 수시평정 |

| 2022-01-14 | BW | BBB | 한국신용평가 | 수시평정 |

| 2022-02-24 | SB | BBB | 한국기업평가 | 본평가 |

| 2022-02-25 | SB | BBB | 한국신용평가 | 본평가 |

| 2022-05-13 | SB | BBB | 한국기업평가 | 정기평정 |

| 2022-05-13 | BW | BBB | 한국기업평가 | 정기평정 |

| 2022-06-23 | SB | BBB | 한국신용평가 | 정기평정 |

| 2022-06-23 | BW | BBB | 한국신용평가 | 정기평정 |

| 2023-04-06 | SB | BBB | 한국기업평가 | 정기평정 |

| 2023-04-06 | BW | BBB | 한국기업평가 | 정기평정 |

| 2023-04-07 | SB | BBB | 한국신용평가 | 정기평정 |

| 2023-04-07 | BW | BBB | 한국신용평가 | 정기평정 |

| 2023-10-26 | SB | BBB+ | 한국신용평가 | 수시평정 |

| 2023-10-27 | SB | BBB+ | 한국기업평가 | 수시평정 |

| 2024-02-15 | SB | BBB+ | 한국기업평가 | 본평가 |

| 2024-02-19 | SB | BBB+ | 나이스신용평가 | 본평가 |

| 2024-04-16 | SB | BBB+ | 한국기업평가 | 정기평정 |

| 2024-04-16 | SB | BBB+ | 나이스신용평가 | 본평가 |

| 2024-04-16 | SB | BBB+ | 나이스신용평가 | 정기평정 |

| 2025-01-14 | SB | BBB+ | 나이스신용평가 | 수시평정 |

| 2025-01-15 | SB | BBB+ | 한국기업평가 | 수시평정 |

[국내 신용등급 체계 및 등급정의]

| 등급 | 등급정의 |

|---|---|

| AAA | 원리금 지급능력이 최상급임 |

| AA | 원리금 지급능력이 매우 우수하지만 AAA의 채권보다는 다소 열위임 |

| A | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| BBB | 원리금 지급능력은 양호하지만 상위등급보다 경제여건 및 환경악화에 따라 장래 원리금의 지급능력이 저하될 가능성을 내포하고 있음 |

| BB | 원리금 지급능력이 당장은 문제되지 않으나 장래 안전에 대해서는 단언할수 없는 투기적인 요소를 내포하고 있음 |

| B | 원리금 지급능력이 결핍되어 투기적이며 불황시에 이자지급이 확실하지 않음 |

| CCC | 원리금 지급에 관하여 현재에도 불안요소가 있으며 채무불이행의 위험이 커 매우 투기적임 |

| CC | 상위등급에 비하여 불안요소가 더욱 큼 |

| C | 채무불이행의 위험성이 높고 원리금 상환능력이 없음 |

| D | 상환 불능상태임 |

※ 상기 등급 중 AA부터 B 등급까지는 +, - 부호를 부가하여 동일 등급 내에서의 우열을 나타냄

10. 「상법」 제290조에 따른 변태설립사항

해당사항 없습니다.

11. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2013년 09월 16일 | 해당사항 없음 |

2. 회사의 연혁

1. 회사의 본점소재지 및 그 변경

당사의 본점소재지 변경사항은 아래와 같습니다.

- 변경 전 : 서울특별시 중구 소공로 88

- 변경 후 : 서울특별시 중구 서소문로 117 ('21년 6월 28일 본점 이전 등기 완료)

2. 경영진의 중요한 변동

(1) 공시대상기간중 등기임원 변동 내역

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | - 하은용 사내이사 - 김석동 사외이사 - 박영석 사외이사 - 임춘수 사외이사 - 최윤희 사외이사 - 이동명 사외이사 |

- 조원태 사내이사 | - 이석우 사외이사 |

| 2021년 03월 26일 | 정기주총 | - 최방길 사외이사 - 한재준 사외이사 - 김효권 사외이사 (감사위원회 위원) |

- | - |

| 2022년 03월 18일 | - | - | - | - 신성환 사외이사 (사임) |

| 2022년 03월 23일 | 정기주총 | - 류경표 사내이사 - 최방길 사외이사 (감사위원회 위원) - 한재준 사외이사 (감사위원회 위원) |

- 주인기 사외이사 - 주순식 사외이사 |

- |

| 2022년 03월 29일 | - | - | - | - 석태수 사내이사 |

| 2023년 02월 24일 | - | - | - | - 이동명 사외이사 (사임) - 임춘수 사외이사 (사임) |

| 2023년 03월 22일 | 정기주총 | - | - 조원태 사내이사 - 하은용 사내이사 - 김석동 사외이사 - 박영석 사외이사 - 최윤희 사외이사 |

- |

| 2024년 03월 21일 | 정기주총 | - 배성례 사외이사 - 홍동표 사외이사 (감사위원회 위원) - 송백훈 사외이사 (감사위원회 위원) - 박영석 사외이사 (감사위원회 위원) |

- | - 최방길 사외이사 (사임) - 김효권 사외이사 (사임) - 한재준 사외이사 (사임) |

주1) 주순식 사외이사는 2021년 3월 26일 일신상의 사유로 감사위원회 위원직을 사임하였습니다.

주2) 2024년 3월 21일 정기주주총회를 통해 기존 사외이사인 박영석 사외이사가 감사위원회 위원으로 선임되었습니다.

(2) 공시대상기간 중 대표이사 변동 내역

| 변동일자 | 회의종류 | 선임ㆍ중임 | 임기만료ㆍ해임ㆍ사임 |

|---|---|---|---|

| 2020년 04월 02일 | 이사회 | 조원태 대표이사 선임 | - |

| 2022년 03월 24일 | 이사회 | 류경표 대표이사 선임 | - |

| 2022년 03월 29일 | - | - | 석태수 대표이사 임기만료 |

| 2023년 03월 23일 | 이사회 | 조원태 대표이사 선임 | - |

※상기 변동일자는 대표이사 선임 이사회 개최 일자를 기준으로 작성하였습니다.

3. 최대주주의 변동

당사는 공시대상기간 중 최대주주의 변동 내역이 없습니다.

4. 상호의 변경

당사는 설립 이후 상호변경을 하지 않았습니다.

5. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 해당사항이 없습니다.

6. 회사가 합병 등을 한 경우 그 내용

당사는 공시대상기간 중 합병을 한 내역이 없습니다.

7. 회사의 업종 또는 주된 사업의 변화

당사는 설립 이후 업종 또는 주된 사업의 변화가 없었습니다.

8. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사는 2013년 6월 28일 ㈜대한항공 임시주주총회에서 분할계획서 승인의 건을 승인받았습니다.

- 2013.08.01 회사 분할기일

- 2013.09.16 유가증권시장 재상장

- 2014.11.11 유상증자(현물출자) 실시

- 2015.06.30 정석기업㈜ 투자사업부분 흡수합병 (2015. 7. 2 등기)

- 2016.06.17 유상증자(주주배정후 실권주 일반공모) 실시

- 2020.07.03 제3회 신주인수권부사채 발행 실시 (2020. 7. 7 등기)

- 2020.11.17 한국산업은행과 투자합의 체결

- 2020.12.03 제3자배정 유상증자 실시 (2020. 12. 3 등기)

- 2020.12.03 제4회 교환사채 발행 실시

- 2022.09.21 자기주식취득 신탁계약 체결

[주요자회사 및 주요종속회사 현황]

[주요자회사 대한항공]

1. 상호의 변경

㈜대한항공은 해당 사항이 없습니다.

2. 회사가 합병 등을 한 경우 그 내용

㈜대한항공은 해당 사항이 없습니다.

3. 회사의 업종 또는 주된 사업의 변화

㈜대한항공은 2023년 제61기 정기주주총회에서 기내 인터넷 서비스 운영을 위한 '전기통신사업' 목적을 추가하였습니다.

4. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

㈜대한항공은 해당 사항이 없습니다.

[주요자회사 한진]

1. 상호의 변경

㈜한진은 해당사항이 없습니다.

2. 회사가 합병 등을 한 경우 그 내용

㈜한진은 해당 사항이 없습니다.

3. 회사의 업종 또는 주된 사업의 변화

㈜한진은 신규수익 창출 및 고객 서비스 확대를 위하여 필요시 주주총회를 거쳐 정관상 새로운 목적사업을 추가하고 있으며, 공시대상기간 중 당사는 2022년 3월 24일 개최된 제66기 정기주주총회에서 태양광 발전사업, 전기차 충전사업 관련한 목적사업을 추가하였으며, 2023년 3월 23일 개최된 제67기 정기주주총회에서 부동산개발 및 공급업, 마이데이터 활용 사업, 2024년 3월 20일 제68기 정기주주총회에서 광고업 및 광고대행업의 목적사업을 추가하였습니다.

4. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

㈜한진은 해당 사항이 없습니다.

[주요종속회사 칼호텔네트워크]

1. 상호의 변경

㈜칼호텔네트워크는 해당 사항이 없습니다.

2. 회사가 합병 등을 한 경우 그 내용

㈜칼호텔네트워크는 해당 사항이 없습니다.

3. 회사의 업종 또는 주된 사업의 변화

㈜칼호텔네트워크는 해당 사항이 없습니다.

4. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

㈜칼호텔네트워크는 2022년 8월 22일 이사회 결의를 통해 제주칼호텔의 건물 및 토지를 매각할 것을 결정한 바 있습니다.

2023년 7월 28일 기존 매수인과의 거래가 무산되어 한진칼이 관련 사항을 공시하였으며, 향후 재매각 절차를 진행할 예정입니다.

[주요종속회사 정석기업]

1. 상호의 변경

정석기업㈜는 해당 사항이 없습니다.

2. 회사가 합병 등을 한 경우 그 내용

정석기업㈜는 공시대상기간 중 해당 사항이 없습니다.

3. 회사의 업종 또는 주된 사업의 변화

정석기업㈜는 2021년 3월 25일 주주총회에서 정석기업㈜의 정관을 변경하여 사업목적 중 "마리나선박대여업"을 추가하였습니다.

4. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

해당 사항이 없습니다.

3. 자본금 변동사항

1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제12기 (2024년말) |

제11기 (2023년말) |

제10기 (2022년말) |

제9기 (2021년말) |

제8기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 66,762,279 | 66,762,279 | 66,761,796 | 66,738,873 | 66,262,510 |

| 액면금액 | 2,500 | 2,500 | 2,500 | 2,500 | 2,500 | |

| 자본금 | 166,905,697,500 | 166,905,697,500 | 166,904,490,000 | 166,847,182,500 | 165,656,275,000 | |

| 우선주 | 발행주식총수 | 536,766 | 536,766 | 536,766 | 536,766 | 536,766 |

| 액면금액 | 2,500 | 2,500 | 2,500 | 2,500 | 2,500 | |

| 자본금 | 1,341,915,000 | 1,341,915,000 | 1,341,915,000 | 1,341,915,000 | 1,341,915,000 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 168,247,612,500 | 168,247,612,500 | 168,246,405,000 | 168,189,097,500 | 166,998,190,000 |

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 235,000,000 | 15,000,000 | 250,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 66,762,279 | 536,766 | 67,299,045 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 0 | 0 | 0 | - | |

| 1. 감자 | 0 | 0 | 0 | - | |

| 2. 이익소각 | 0 | 0 | 0 | - | |

| 3. 상환주식의 상환 | 0 | 0 | 0 | - | |

| 4. 기타 | 0 | 0 | 0 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 66,762,279 | 536,766 | 67,299,045 | - | |

| Ⅴ. 자기주식수 | 440,041 | 6,469 | 446,510 | 단주 이관 및 신탁계약에 의한 취득 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 66,322,238 | 530,297 | 66,852,535 | - | |

| Ⅶ. 자기주식 보유비율 | 0.66 | 1.21 | 0.66 | - | |

2. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 439,989 | - | - | - | 439,989 | (주1) | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 439,989 | - | - | - | 439,989 | (주1) | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 49 | 3 | - | - | 52 | (주2) | ||

| 우선주 | 6,469 | - | - | - | 6,469 | (주2) | |||

| 총 계(a+b+c) | 보통주 | 440,038 | 3 | - | - | 440,041 | - | ||

| 우선주 | 6,469 | - | - | - | 6,469 | - | |||

(주1) 당사는 2022년 9월 21일부터 2023년 3월 22일까지 자기주식 매입을 위한 신탁계약을 체결하였습니다. 상기 '신탁계약에 의한 취득' 변동 수량은 해당 계약에 따른 변동 수량이며, 2023년 3월 22일 계약이 종료됨에 따라 439,989주가 당사 계좌로 입고 되었습니다.

(주2) 2013년 8월 1일 회사 설립(대한항공으로부터 분할) 및 2015년 6월 30일 정석기업투자사업부문 흡수합병으로 인해 발생한 단주의 처리를 위해 취득한 자기주식을 기타 취득(c)으로 기재하였습니다.

3. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2022년 09월 21일 | 2023년 03월 22일 | 20,000,000,000 | 17,574,586,150 | 87.87 | - | - | 2023년 03월 22일 |

4. 자기주식 보유현황

당사는 최근 사업연도말일 기준 발행주식총수 5% 이상의 자기주식을 보유하지 않았으므로 해당 내용 기재를 생략합니다.

5. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2013년 08월 01일 | |||

| 주당 발행가액(액면가액) | 2,500 | 2,500 | ||

| 발행총액(발행주식수) | 1,341,915,000 | 536,766 | ||

| 현재 잔액(현재 주식수) | 1,341,915,000 | 536,766 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | 보통주보다 현금배당 1%(액면대비) 추가지급, 비참가적, 비누적적 |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 미배당시 의결권 부활 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

상기 기명식 우선주는 회사 설립시 대한항공으로부터 분할된 주식임 |

|||

5. 정관에 관한 사항

공시대상기간인 최근 3년간의 정관의 변경 이력은 아래와 같습니다.

1. 정관 변경

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 03월 22일 | 제10기 정기주주총회 | ① 이사 상한 수 도입 (제29조) ② BW 발행한도 증액 및 자구 수정 (제15조, 제16조) ③ 사내 직위 관련 사항 삭제 (제34조, 제35조) ④ 상임법률고문 선임 관련 삭제 (제34조) |

① 이사회 의사 진행 효율성 제고 목적 ② '20년 6월 BW 발행에 따른 정관상 한도 소진 완료, 향후 시장상황에 따른 회사채 발행 다양화 검토 목적 및 자구 수정 ③ 이사회 규정 고려 정관 명확화 및 불필요 자구 삭제 ④ 이사회 규정 고려 불필요 조항 삭제 |

※ 상기 정관변경일은 주주총회에서 정관 변경의 건이 승인된 날짜임

(2) 정기주주총회 이전 사업보고서 제출 시, 정관 변경 안건이 정기주주총회 안건에 포함되었는지 여부 및 내용

당사는 2025년 3월 26일(수) 오전 9시 제12기 정기주주총회를 개최할 예정이며, 해당 주주총회에는 정관 일부 변경의 건이 상정 될 예정입니다. 상세 내용은 아래와 같습니다.

■ 정관 일부 변경의 건 (제4호 의안)

| 정관변경예정일 | 해당주총명 | 주요변경예정사항 | 변경이유 |

|---|---|---|---|

| 2025년 03월 26일 | 제12기 정기주주총회 |

배당기준일 유연화 관련 조문 정비 (제49조) |

매결산기말로 고정된 배당기준일을 이사회 결의로 정할수 있도록 개정 |

| 동등배당 관련 조문 정비 (제6조, 제9조, 제15조, 제16조) |

주식 발행 시기 관계 없이 배당 기준일 현재 주주에게 동등배당 가능하도록 조항 변경 |

||

| 전자증권제도 시행 관련 조문 정비 (제13조) |

전자증권제도 도입으로 주주 확정을 위한 주주명부 폐쇄 절차 불요함에 따른 관련 조문 정비 |

(3) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득, 소유함으로써 자회사의 제반 사업내용을 지배, 경영지도, 정리, 육성하는 지주사업 | 영위 |

| 2 | 임대업(항공ㆍ수상ㆍ육상 운수장비, 운수부대장비 및 전산통신장비 등) | 미영위 |

| 3 | 부동산 임대업 및 개발공급업 | 미영위 |

| 4 | 브랜드 및 상표권 등 지적재산권의 관리 및 라이선스업 | 영위 |

| 5 | 시장조사, 경영자문 및 컨설팅업 | 영위 |

| 6 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 | 영위 |

| 7 | 자회사 등과 상품 또는 용역의 공동개발ㆍ판매 및 설비ㆍ전산시스템의 공동활용 등을 위한 사무지원 사업 | 영위 |

| 8 | 광고대행업을 포함한 광고 사업 | 미영위 |

| 9 | 각 호와 관련된 도소매업 | 미영위 |

| 10 | 각 호와 관련된 수출입업 | 미영위 |

| 11 | 인터넷 등 전자상거래를 통한 상품, 제품 매매 및 관련 부대 사업 | 미영위 |

| 12 | 통신판매업 | 미영위 |

| 13 | 시스템 통합구축 서비스의 판매업 | 미영위 |

| 14 | 소프트웨어의 자문, 개발, 공급 및 유지보수업 | 미영위 |

| 15 | 전기통신업 | 미영위 |

| 16 | 교육서비스업 | 미영위 |

| 17 | 정기간행물 발행 및 저작권 관리업 | 미영위 |

| 18 | 체육시설업, 골프장업 및 종합레저사업 | 미영위 |

| 19 | 국내외 항공운송업 | 미영위 |

| 20 | 기내식 제조 판매 및 기용품 판매업 | 미영위 |

| 21 | 항공기내 면세물품 판매업 | 미영위 |

| 22 | 운송대리점업 | 미영위 |

| 23 | 관광사업 | 미영위 |

| 24 | HOTEL업 | 미영위 |

| 25 | 창고업 | 미영위 |

| 26 | 무역대리점업 | 미영위 |

| 27 | 정보처리, 정보검색 및 정보통신 관련업무의 개발, 판매 등의 기술용역업, 부가통신사업, 특정통신사업 및 대리점업 | 미영위 |

| 28 | 신용판매업 | 미영위 |

| 29 | 식품접객 및 조리판매업 | 미영위 |

| 30 | 여행상품 판매업 | 미영위 |

| 31 | 면세물품 및 토산품 판매업 | 미영위 |

| 32 | 석유판매업 | 미영위 |

| 33 | 복합운송주선업 | 미영위 |

| 34 | 유원시설업 | 미영위 |

| 35 | 스포츠단 운영 및 부대사업 | 미영위 |

| 36 | 자동차 및 그 부품의 판매업 | 미영위 |

| 37 | 중고자동차 매매업 | 미영위 |

| 38 | 주류소매업 | 미영위 |

| 39 | 주차장 대여업 | 미영위 |

| 40 | 과수 원예업 | 미영위 |

| 41 | 건물관리 및 용역업 | 미영위 |

| 42 | 숙박 및 음식점업 | 미영위 |

| 43 | 오락, 문화 및 운동관련사업 | 미영위 |

| 44 | 수상 레저업 | 미영위 |

| 45 | 기타 상기 각 사업을 수행하는데 필요한 일체의 부대사업 | 영위 |

주1) 상기 사업목적의 사업영위 여부는 현재 영업수익 및 계약 체결 현황 등을 고려하여 기재하였습니다.

(4) 사업목적 변경 내용

해당사항이 없습니다.

(5) 정관상 사업목적 추가 현황

해당사항이 없습니다.

II. 사업의 내용

1. 사업의 개요

1. ㈜한진칼

당사는 지주회사로서 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 법적기준 이상으로 해당회사의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다.

지주회사의 장점으로는 기업지배구조의 투명성을 증대시켜 시장으로부터 적정한 기업가치를 평가받음으로써 주주의 가치를 높이고, 독립적인 경영 및 객관적인 성과평가를 가능케 함으로써 책임경영을 정착시키며, 사업부문별 특성에 맞는 신속하고 전문적인 의사결정이 가능한 체제를 확립하여 사업부문별 경쟁력을 강화하고, 전문화된 사업역량에 기업의 역량을 집중함으로써 경영위험의 분산 등을 추구할 수 있습니다.

지주회사는 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 어떠한 사업활동도 하지 않고, 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금을 주된 수입원으로 합니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사입니다.

당사는 지주회사의 일반적인 수입 원천인 자회사 지분에 대한 배당수익, 브랜드수수료 등을 주 수익원으로 확보하고 있습니다.

당사는 연결재무제표를 작성하는 회사로서 연결실체 관점에서 본 보고서의 공시대상 사업부문은 아래와 같습니다.

| 구분 | 회사명 |

| 호텔업 | ㈜칼호텔네트워크 |

| 데이터베이스 및 온라인정보 제공업 | 토파스여행정보㈜ |

| 일반 및 국외 여행사업 | ㈜한진관광 |

| 임대업 등 | ㈜한진칼, 정석기업㈜ |

한편, 주요자회사인 ㈜대한항공 및 ㈜한진에 대해서는 지분법을 적용하고 있습니다.

2. 주요자회사 및 주요종속회사 현황

가. 주요자회사 ㈜대한항공

㈜대한항공은 여객사업, 화물사업, 항공우주사업을 주요 사업으로 영위하고 있습니다. 2024년에는 글로벌 경제가 점진적으로 회복세를 보였으나, 여전히 지정학적 리스크와 인플레이션 우려가 상존하는 상황이었습니다. 이에 따라 대한항공은 기존 시장을 견고히 유지하는 동시에 신시장을 지속적으로 모니터링하며 사업 운영의 안정성을 강화해 왔습니다. 여객사업은 기존의 네트워크를 유지함과 동시에 다양한 신노선을 개설하여 고객 만족도를 제고하였습니다. 화물 부문에서도 기존 화주와의 고정계약 확대를 통해 수송물량을 안정적으로 유지하는 한편, 적극적인 영업활동을 통해 신규 화주를 발굴하는 데 주력했습니다. 특히, 전자상거래 수요와 신선화물, 배터리 등 다양한 분야에서 안정적인 수익을 확보하며 우수한 성과를 거두었습니다. 그 결과 2024년 영업수익은 별도기준 전년대비 10.6% 증가한 16조 1,166억원을 기록하였으며, 영업이익은 전년대비 19.9% 증가한 1조 9,034억원의 흑자를 시현하였습니다.

여객사업은 안전 운항을 최우선으로 국내 및 국제선 여객 운송을 통하여 수익을 창출하고 있습니다. 여객사업은 2024년말 기준, 총 139대의 여객기를 보유하고 국내 10개 도시와 해외 33개국 95개 도시에 취항하고 있습니다. 대내외 변동성 확대에도 불구하고 면밀한 수요 분석 및 탄력적 공급 운영을 통해 엔데믹 이후 집중된 수요에 적극 대응하며 경쟁 우위를 지속 강화해 왔습니다. 2024년 연간 누계 기준 여객 노선수익 97,786억원 중 국제선 수익은 93,059억원으로 95.2%를 차지하였으며, 국내선 수익은 4,727억원으로 4.8%를 차지하였습니다.

화물사업은 화물기 및 여객기 하단 Belly 공간에 화물을 탑재ㆍ수송하여 수익을 창출하는 사업입니다. 당사는 2024년말 기준, 해외 26개국 45개 도시에 화물기 23대를 운항하고 있으며, 반도체/자동차/배터리 부품 등의 산업 기반 수요, IT/전자제품, 전자상거래, 의류 등의 소비재 수요, 신선화물, 의약품, 생동물 등의 특수화물까지 다양한 품목의 항공화물을 수송하고 있습니다. 코로나 엔데믹 이후 전자상거래 산업이 지속 성장하며 항공화물 수요를 견인하고 있으나, 최근 미중 갈등 및 중동지역 정세 불안, 글로벌 경기 둔화 환경에 따라 수요의 변동성이 확대될 전망입니다. 2024년 화물사업의 노선수익은 4조 4,116억원을 기록 하였습니다.

항공우주사업은 군용기 MRO/U, 항공기체, 무인기 개발 및 제조 사업을 수행하고 있습니다. 군용기사업 부문에서는 지난 40여 년간 국군과 주한미군의 항공기 창정비 및 개조 작업을 성공적으로 수행해왔습니다. 항공기체사업 부문에서는 보잉과 에어버스 항공기의 주요 날개와 동체 구조물을 설계, 제작, 납품하고 있습니다. 무인기사업 부문에서는 소형 드론부터 대형 정찰 무인기까지 다양한 플랫폼을 개발 및 생산하고 있으며, 현재 대형무인기의 후속 양산 계약을 체결하여 진행 중이며, 향후 해외 수출도 적극 추진하고 있습니다. 특히, 스텔스 무인기 기술 시범기 개발 경험을 바탕으로 무인 편대기 핵심 기술 연구개발을 순차적으로 진행하며 무인기 사업을 확대하고 있습니다. 미래 신성장동력을 확보하기 위해, 신사업 부문에서는 도심항공모빌리티(UAM) 운항관리 시스템, 우주 발사체 및 위성 기술 개발을 적극적으로 수행하고 있습니다. 또한, AI Pilot 등 4차 산업 기술이 접목된 SW 개발을 통해 지속 성장을 위한 핵심 기술 확보에 힘쓰고 있습니다.

나. 주요자회사 ㈜한진

(1) 택배사업

1992년 국내 최초로 택배서비스를 도입하여 생활물류의 새로운 장을 개척한 한진은 전국 120여 개의 분류터미널과 800여개의 집배점, 1만여대의 집배송 차량을 보유하고 있습니다. '24년 1월 최첨단 스마트 기술과 자동화 설비를 갖춘 한진 Mega-Hub 터미널을 개장함으로써 일 288만Box의 물량을 안정적으로 처리할 수 있는 체계를 갖추었으며, AI, Cloud 등 다양한 IT 기술을 접목한 고객용 App 및 차세대 운영시스템을 구축하여 고객 편의성과 운영 효율성을 높였습니다.

또한, 용인에 위치한 B2B 전용 터미널의 설비확충을 통해 B2B 택배 1위로서의 경쟁력을 더욱 강화하였고, 당일배송, 휴일배송, 설치택배 등 다양한 Last-mile 서비스와 이를 뒷받침하는 풀필먼트로 고객 니즈에 최적화된 솔루션을 제공하고 있습니다.

(2) 물류사업

물류사업은 육상운송, 항만하역, 해상운송, 물류센터 운영으로 구성되어 있습니다.

육운사업은 전국 주요 물류거점과 인프라에 첨단 IT시스템을 접목하여 원료 및 산업재부터 컨테이너, 철강재, 건자재, 중량물, 유류, 군/관수와 신선식품, 소비재 등 고객에게 최적화된 운송 서비스를 제공하고 있습니다.

또한, 한진은 최첨단 장비와 시스템을 갖춘 국내 최대·최고의 컨테이너 터미널 운영사로서, 전국 주요 항만과 배후물류센터 인프라를 바탕으로 자동차, 철제품, 기자재, 중량물, 곡물, 석탄 등 컨테이너와 벌크화물에 대한 하역 및 보관/운송 서비스를 제공하고 있습니다.

해운사업은 1983년 국내 최초로 연안해상운송을 개시한 이래, 업계 최초로 선박 안전경영관리체제인 ISM CODE 인증을 취득하였으며, 전세계를 대상으로 중량물 프로젝트 화물, 방사성폐기물 등과 같은 특수선 전문 선사로 자리 매김하고 있습니다.

창고사업은 전국 주요 거점에 확보한 복합물류센터와 최첨단 WMS를 기반으로 고객중심의 물류 컨설팅, 맞춤형 물류센터 개발 및 운영 등 서비스 최적화를 통한 3PL Total Solution을 제공하고 있습니다.

또한, 정비사업은 주요 물류거점에서 안정적인 서비스 지원을 위해 상용/화물차량, 항만장비 및 군부대 차량을 대상으로 상시 정비 체제를 구축ㆍ운영하고 있으며, 벤츠/타타대우 서비스센터를 안정적으로 운영하여 상용차 정비 서비스를 제공하고 있습니다.

(3) 글로벌사업

미주, 유럽, 중국, 아시아 주요국가에 현지법인 및 지점을 구축하여 현지 물류사업을 포함한 포워딩, 이커머스 물류, Project/Commercial Cargo의 국제운송서비스를 통해 글로벌 물류 솔루션을 제공하고 있으며, 글로벌 경쟁력 강화를 위한 해외시장 확장을 지속하고 있습니다.

특히 인천공항 GDC(Global Distribution Center)의 통관능력 확충을 통해 지속 성장하는 국가간 전자상거래 물량을 확대하고, 한국/미국에 풀필먼트 센터 운영 및 해외 현지의 우수한 물류/솔루션 기업들과의 협업을 통해 국내 셀러의 해외진출 파트너로서 One Stop e-Commerce 물류 서비스를 제공하고 있습니다.

(4) 에너지사업

물류 사업과의 시너지 창출을 위해 시작된 에너지사업은 직영주유소 운영 및 S-OIL과 판매대리점 계약을 통해 다양한 산업분야의 고객에게 양질의 유류를 공급하고 있으며, 탄소중립 전환에 발맞추어 전국에 구축된 물류네트워크를 활용하여 전기차 충전사업, 태양광 에너지 발전사업 등 친환경 에너지 사업을 확대하고 있습니다.

또한, 한진은 기존 사업과의 시너지 창출을 통한 물류 솔루션 기업으로 성장하기 위해 디지털플랫폼 사업 경쟁력을 강화하고 있습니다. 원클릭서비스’는 중소 이커머스 셀러들의 성장단계에 맞추어 서비스를 세분화하고, 중소기업벤처진흥공단과 공동으로 국내 중소상공인의 수출지원사업에 참여하여 이커머스 셀러의 해외진출 파트너로 자리매김하였습니다. C2C 해외직구 중개 플랫폼 ‘훗타운’은 프랑스 특송업체와의 협력을 통해 배송거점을 확대하였고, ‘SWOOP’ 또한 해외 온라인 패션플랫폼 입점 및 K-패션 브랜드의 해외 패션박람회 참여 지원을 통해 보다 향상된 고객경험을 제공하고 국내 셀러들의 해외진출을 함께하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품, 서비스 등의 현황

가. ㈜한진칼

| (별도 기준) | (단위 : 백만원) |

| 사업구분 | 품목 | 구체적용도 | 2024년 (제12기) | 2023년 (제11기) | 2022년 (제10기) | |||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 지주사업 | 상표권 | 브랜드사용료 | 40,325 | 29.7% | 36,484 | 29.6% | 32,871 | 71.7% |

| 배당 | 배당금수익 | 90,743 | 66.9% | 78,787 | 64.0% | 5,138 | 11.2% | |

| 기타 | IT서비스 등 | 4,505 | 3.3% | 2,163 | 1.8% | 2,112 | 4.6% | |

| 임대사업(주1) | 부동산임대 | 부동산임대 | - | 0.0% | 5,683 | 4.6% | 5,693 | 12.4% |

| 합 계 | 135,573 | 100.0% | 123,117 | 100.0% | 45,814 | 100.0% | ||

※ 상기 매출액은 (주)한진칼 별도 재무제표 기준자료입니다.

(주1) 전기 중 서소문사옥 토지/건물 일부 매각으로 인해 부동산임대사업과 관련한 손익을 중단영업손익으로 분류하였습니다.

나. 주요자회사 ㈜대한항공

| (단위 : 억원) | ||||||||

| 구 분 | 주요 사업 내용 | 2024년 | 2023년 | 2022년 | ||||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 대한항공 | 항공운송 | 여객노선(국내) | 4,727 | 2.9% | 4,787 | 3.3% | 4,635 | 3.5% |

| 여객노선(국제) | 93,059 | 57.7% |

85,352 |

58.6% |

38,896 | 29.0% | ||

| 화물노선 | 44,116 | 27.4% |

40,297 |

27.6% |

77,244 | 57.6% | ||

| 기타 | 13,334 | 8.3% |

9,908 |

6.8% |

8,442 | 6.3% | ||

| 항공우주 | 항공기 제조판매 및 정비 | 5,930 | 3.7% |

5,407 |

3.7% |

4,910 | 3.6% | |

| 합 계 | 161,166 | 100.0% |

145,751 |

100.0% |

134,127 | 100.0% | ||

※ 상기 매출액은 (주)대한항공 별도 재무제표 기준자료입니다.

다. 주요자회사 ㈜한진

㈜한진은 물류, 택배, 글로벌, 에너지 사업을 영위하고 있습니다. 공시서류 작성 기준일 현재 각 사업별 매출액 및 총매출액에서 차지하는 비율은 다음과 같습니다.

| (단위 : 백만원,%) |

| 사업부문 | 주요 사업 내용 | 매출액 | 비율 |

| 물류 | 공로/철도를 이용한 화물 수송, 항만에서 화물 적하/양하 서비스, 선박을 이용한 화물의 해상 운송서비스 등 |

635,306 | 26.1% |

| 택배 | 상품, 서류 등에 대한 운송을 의뢰받아 지정된 장소까지 직접 배달하는 서비스 | 1,384,796 | 56.8% |

| 글로벌 | 화물 운송 계약의 중개 및 대리 서비스 | 214,289 | 8.8% |

| 에너지 | 유류 판매 및 전기차 충전사업 등 | 203,079 | 8.3% |

| 합계 | - | 2,437,470 | 100.00% |

※ 상기 매출액은 (주)한진 별도 재무제표 기준자료입니다.

-. 매출형태별 실적

2024년 당기 누계기준 ㈜한진의 매출액은 전년동기대비 약 1.6% 증가하였습니다.

사업별 매출변동추이는 다음과 같습니다.

| (단위 : 백만원,%) |

| 사업부문 | 2024년 (제69기) |

2023년 (제68기) |

2022년 (제67기) |

|||

| 매출 | 비중 | 매출 | 비중 | 매출 | 비중 | |

| 물류 | 635,306 | 26.1% | 647,748 | 27.0% | 629,233 | 26.0% |

| 택배 | 1,384,796 | 56.8% | 1,382,825 | 57.6% | 1,278,718 | 52.7% |

| 글로벌 | 214,289 | 8.8% | 189,663 | 7.9% | 232,990 | 9.6% |

| 에너지 | 203,079 | 8.3% | 179,501 | 7.5% | 283,541 | 11.7% |

| 합계 | 2,437,470 | 100.00% | 2,399,737 | 100.0% | 2,424,483 | 100.0% |

※ 상기 매출액은 (주)한진 별도 재무제표 기준자료입니다.

라. 주요종속회사 ㈜칼호텔네트워크

| (단위 : 백만원) |

| 사업구분 | 품목 | 2024년 | 2023년 | 2022년 | |||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||

| 호텔사업 | 객실 | 56,714 | 49.9% | 52,231 | 52.7% | 46,502 | 60.3% |

| 식음료 | 54,766 | 48.2% | 45,376 | 45.8% | 28,937 | 37.5% | |

| 기타 | 2,066 | 1.8% | 1,521 | 1.5% | 1,631 | 2.1% | |

| 합 계 | 113,547 | 100.0% | 99,128 | 100.0% | 77,070 | 100.0% | |

마. 주요종속회사 정석기업㈜

| (단위 : 백만원) |

| 사업구분 | 품목 | 2024년 | 2023년 | 2022년 | |||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||

| 임대사업 | 부동산임대 | 42,596 | 100.0% | 41,349 | 100.0% | 38,946 | 100.0% |

| 합 계 | 42,596 | 100.0% | 41,349 | 100.0% | 38,946 | 100.0% | |

2. 주요 제품 등의 가격변동 추이

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

| 구분 | 2024년 | 2023년 | 2022년 | |

| 여객 |

국내선(원/명) |

75,401 | 77,854 | 73,951 |

|

국제선(원/명) |

528,411 | 612,846 | 802,165 | |

| 화물 |

국내선(원/kg) |

285 | 260 | 244 |

|

국제선(원/kg) |

4,231 | 4,135 | 6,503 | |

※ 여객과 화물의 국내선/국제선 평균 운임임

※ 작성 기준 : 판매수수료 및 기타 수수료 제외, 유류할증료 포함

다. 주요자회사 ㈜한진

육운, 하역, 해운사업은 정부고시요율을 기준으로 화주별 운송조건에 따라 단가를 확정하고 있어 그 기재를 생략하였으며, 택배사업의 경우 개인고객 익일택배 소형화물 기준으로 내용을 작성하였습니다.

| (단위 : 원) |

| 품 목 | 제69기 (2024년) |

제68기 (2023년) |

제67기 (2022년) |

|

| 한진택배 | 동일권역 | 6,000 | 6,000 | 6,000 |

| 타권역 | 7,000 | 7,000 | 7,000 | |

| 제주권 | 9,000 | 9,000 | 9,000 | |

라. 주요종속회사 ㈜칼호텔네트워크

| 구분 | 2024년 | 2023년 | 2022년 | |

| 평균객실요금(원) | 그랜드 하얏트 인천 | 196,251 | 199,869 | 184,816 |

| 서귀포 KAL | 168,968 | 163,719 | 96,493 | |

마. 주요종속회사 정석기업㈜

| 구분 | 2024년 | 2023년 | 2022년 | |

| 임대사업 (㎡/원) |

서울 한진빌딩 | 29,950 | 28,530 | 27,700 |

| 인천 정석빌딩 | 6,620 | 6,430 | 6,250 | |

3. 원재료 및 생산설비

1. 주요 원재료 현황

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

| (단위: USD) |

| 사업부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 비 고 |

| 항공운송 | 원 재 료 | A/C ENGINE 외 다수 | 항공기 정비 지원용 부품 |

691,702,350 | BOEING, GE 외 |

| 상 품 | 항 공 유 | 항공기 연료 | 3,344,806,957 | GS칼텍스, Shell 외 |

|

| 합 계 | 4,036,509,307 | - | |||

다. 주요자회사 ㈜한진

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 매입액 | 비 고 |

| 운송업 | 상품 | 해상유 | 472 | SK에너지 외 |

| 육상유 | 1,547 | S-OIL 외 | ||

| 윤활유 | 124 | 현대오일뱅크 외 | ||

| 합 계 | 2,143 | - | ||

라. 주요종속회사 ㈜칼호텔네트워크

해당사항 없음

마. 주요종속회사 정석기업㈜

해당사항 없음

2. 주요 원재료 등의 가격변동 추이

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

| (단위 : 국내외 단가 - USC / USG, 매입액 - USD, 수입액 - USD) |

| 구분 | 2024년 | 2023년 | 2022년 | |

| 항공유 | 국 내 | 237.53 | 258.45 | 300.93 |

| 해 외 | 256.85 | 286.14 | 343.03 | |

| 매입액 (USD) | 3,344,806,957 | 3,408,667,183 | 3,084,437,694 | |

| 항공기 정비용 부분품 | 수입 | 691,702,350 | 649,842,644 | 440,430,258 |

주1) 항공유 단가 산출기준 : 총급유액 / 총사용량

주2) 항공유 주요 가격변동 요인 : 국제 원유가의 변동

주3) 항공기 정비용 부분품 수입액 산출기준 : 구매 Order 액수 기준 (지급 기준)

다. 주요자회사 ㈜한진

| (단위 : 원/리터) |

| 품 목 | 제69기 (2024년) |

제68기 (2023년) |

제67기 (2022년) |

| 해상유 | 1,367.04 | 982.32 | 1,254.94 |

| 육상유 | 1,411.69 | 1,374.66 | 1,555.12 |

| 윤활유 | 2,661.58 | 3,184.72 | 2,438.57 |

라. 주요종속회사 ㈜칼호텔네트워크

해당사항 없음

마. 주요종속회사 정석기업㈜

해당사항 없음

3. 생산에 관한 사항

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

(가) 생산능력

| (단위: 여객 - 백만석km, 화물 - 백만톤km, 금액 - 백만원) |

| 사업부문 | 품목 |

2024년 |

2023년 |

2022년 |

|||

|

공급 |

금액 |

공급 |

금액 |

공급 |

금액 |

||

| 항공운송 | 1. 여객 | 91,055 | 11,607,486 | 80,777 | 10,693,658 | 42,374 | 5,812,208 |

| 국내선 | 2,712 | 544,265 | 2,724 | 553,001 | 2,925 | 546,817 | |

| 국제선 | 88,343 | 11,063,221 | 78,053 | 10,140,657 | 39,449 | 5,265,391 | |

| 2. 화물 | 12,131 | 6,050,068 | 11,757 | 5,619,689 | 12,004 | 9,642,396 | |

| 합 계 | 17,657,554 | 16,313,347 | 15,454,604 | ||||

(나) 생산능력의 산출근거

1) 산출방법 등

○ 공급수량

- 여객 : 공급좌석ㆍkm = 기종별 공급좌석수 ×운항거리의 합

- 화물 : 공급톤ㆍkm = 기종별 공급톤 ×운항거리의 합

○ 금액 : 수량 × Yield (생산실적 금액÷수송수량)

2) 평균가동시간

○ 여객기 : 356시간/월

○ 화물기 : 450시간/월

○ 전 체 : 371시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수(Ground 기재 제외)

(다) 생산실적

| (단위: 여객-백만인km, 화물-백만톤km, 금액-백만원) |

| 사업부문 | 품목 |

2024년 |

2023년 |

2022년 |

|||

|

수송 |

금액 |

수송 |

금액 |

수송 |

금액 |

||

| 항공운송 | 1. 여객 | 76,666 | 9,778,603 | 68,053 | 9,013,850 | 31,621 | 4,353,139 |

|

국내선 |

2,355 | 472,724 | 2,358 | 478,690 | 2,479 | 463,500 | |

| 국제선 | 74,310 | 9,305,879 | 65,695 | 8,535,160 | 29,142 | 3,889,639 | |

| 2. 화물 | 8,846 | 4,411,585 | 8,431 | 4,029,748 | 9,616 | 7,724,425 | |

| 합 계 | 14,190,188 | 13,043,598 | 12,077,564 | ||||

※ 수송은 유상승객 RPK, 유상화물 CTK 기준

※ 제63기(2024년) 보너스 승객 탑승 거리(BPK)는 8,435백만인Km 임

다. 주요자회사 ㈜한진

1) 생산능력

㈜한진은 사업계획 기준 목표실적을 생산능력으로 산출하여 재작성 하였으며, 운송사업의 특성상 유치물량에 따라 장비를 운용함에 따라 정확한 가동시간 산출에는 어려움이 있습니다. 사업별 생산능력 세부내역은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 품 목 | 제69기 (2024년) |

제68기 (2023년) |

제67기 (2022년) |

| 물류 | 컨테이너, 철제품, 일반화물 수송 및 하역 외 | 870,000 | 973,000 | 870,000 |

| 택배 | 택배, 일반화물창고 | 1,530,000 | 1,400,000 | 1,235,000 |

| 글로벌 | 화물운송 중개 및 대리 외 | 231,500 | 257,000 | 204,000 |

| 합 계 | 2,631,500 | 2,630,000 | 2,309,000 | |

※ 상기 목표실적은 당사 연간 사업계획 목표실적 기준임.

2) 생산실적

㈜한진의 당기 누계 생산실적은 2,437,470백만원으로 유치물량에 비례하여 장비 운용시간이 변동됨에 따라 정확한 가동시간 기재는 생략하였습니다. 사업별 생산실적 세부내역은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 품 목 | 제69기 (2024년) |

제68기 (2023년) |

제67기 (2022년) |

| 물류 | 컨테이너, 철제품, 일반화물 수송 및 하역 외 | 635,306 | 647,748 | 629,233 |

| 택배 | 택배, 일반화물창고 | 1,384,796 | 1,382,825 | 1,278,718 |

| 글로벌 | 화물운송 중개 및 대리 외 | 214,289 | 189,663 | 232,990 |

| 에너지 | 유류 판매 및 전기차 충전사업 외 | 203,079 | 179,501 | 283,541 |

| 합 계 | 2,437,470 | 2,399,737 | 2,424,483 | |

※ 상기 금액은 (주)한진 별도 재무제표 기준자료입니다.

라. 주요종속회사 ㈜칼호텔네트워크

(1) 생산능력

| (단위 : 객실 - Occupancy(%), 객실수) |

| 구분 | 2024년 | 2023년 | 2022년 | |||

| 공급(%) | 객실수 | 공급(%) | 객실수 | 공급(%) | 객실수 | |

| 객실 | 100% | 457,134 | 100% | 458,885 | 100% | 482,393 |

(2) 생산실적

| (단위: 객실 - Occupancy(%), 식음료 - 명, 금액- 백만원) |

| 구분 | 2024년 | 2023년 | 2022년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | |

| 객실 | 64.9% | 56,714 | 59.2% | 52,231 | 55.3% | 46,502 |

| 식음료 | 2,250,510 | 54,766 | 1,959,516 | 45,376 | 1,285,551 | 28,937 |

| 합계 | 111,480 | 97,607 | 75,439 | |||

주) 생산실적 산출근거

- 객실 : Occupancy = 판매 객실수 / 총 객실수

- 식음료 : Covers = 식음료입장객수

- 금액 : 유상판매 총액

마. 주요종속회사 정석기업㈜

해당사항 없음

4. 생산설비에 관한 사항

가. ㈜한진칼 및 종속회사

(1) 생산설비의 변동 내역

당기 중 유형자산 장부금액의 변동내역은 다음과 같습니다.

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 감가상각비 | 종속기업 매각으로 인한 변동 | 기타증감(주1) | 기말 |

| 토지 | 268,251,205 | - | (312,430) | - | (34,534,058) | 238,104 | 233,642,821 |

| 건물 | 276,826,147 | 13,507 | - | (11,681,318) | (3,303,041) | 241,906 | 262,097,201 |

| 구축물 | 3,200,041 | - | (52,923) | (277,164) | - | - | 2,869,954 |

| 기계장치 | 1,203,807 | 448,980 | - | (265,230) | - | 192,420 | 1,579,977 |

| 차량운반구 | 65,889 | - | - | (13,292) | (23,254) | 1,671 | 31,014 |

| 기타유형자산 | 3,629,887 | 665,626 | (19,801) | (928,437) | (1,901,156) | 212,180 | 1,658,299 |

| 건설중인자산 | 380,908 | 1,169,980 | - | - | (255,960) | (308,828) | 986,100 |

| 합 계 | 553,557,884 | 2,298,093 | (385,154) | (13,165,441) | (40,017,469) | 577,453 | 502,865,366 |

(주1) 기타증감은 투자부동산으로 대체, 건설중인자산의 본계정 대체 및 해외사업환산 효과 등으로 구성되어 있습니다.

당기 중 투자부동산 장부금액의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 취득 | 처분 | 감가상각비 | 기타증감(주1) | 기말 |

| 토지 | 173,099,909 | 104,716 | (13,105,000) | - | 160,099,625 | |

| 건물 | 47,378,161 | 1,198,895 | (7,398,934) | (7,352,069) | 66,579 | 33,892,632 |

| 합 계 | 220,478,070 | 1,303,611 | (20,503,934) | (7,352,069) | 66,579 | 193,992,257 |

| (주1) 기타증감은 유형자산으로부터의 대체 등으로 구성되어 있습니다. |

상기 생산 설비 관련 당기말 현재 연결실체가 담보로 제공한 자산의 내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 담보제공자산 | 장부금액 | 담보설정금액 | 차입금액 | 담보권자 | 관련채무의 내용 |

| 토지/건물(주1) | 463,863,526 | 260,000,000 | 200,000,000 | 한국산업은행 외 | 장기차입금 |

| 토지/건물/투자부동산 | 147,915,912 | 1,628,197 | - | ㈜우리은행 외 | 임대보증금 근저당권 |

| (주1) 한국산업은행 및 농협은행㈜(수탁자)에 신탁하는 부동산담보신탁계약을 체결하였습니다. 동 부동산투자신탁수익권의 제1순위 공동우선수익자는 ㈜하나은행, 농협은행㈜, ㈜아이엠뱅크, 한국산업은행 및 산은캐피탈㈜입니다. |

(2) 토지 및 건물/주택의 기준 시가 현황

1) 토지

| (단위 : 억원) |

| 회사명 | 주소 | 공시지가 |

| ㈜한진칼 | 서울시 중구 서소문로 117 | 60 |

| ㈜칼호텔네트워크 | 제주도 제주시 이도1동 외 | 1,221 |

| 정석기업㈜ | 서울시 중구 남대문로2가 118 외 | 2,493 |

| 합 계 | 3,774 | |

(주1) 토지의 기준 시가 현황에는 투자부동산이 포함되어 있습니다.

(주2) 당사 소유 토지에 대한 공시지가는 당사 지분비율에 따라 계산하여 표기하였습니다.

2) 건물/주택

| (단위 : 억원) |

| 회사명 | 주소 | 시가표준액 |

| ㈜한진칼 | 서울시 중구 서소문로 117 | 7 |

| ㈜칼호텔네트워크 | 인천시 중구 운서동 2850-1 외 | 1,146 |

| 정석기업㈜ | 서울시 중구 남대문로2가 118 외 | 216 |

| 합 계 | 1,369 | |

(주1) 건물/주택의 기준 시가 현황에는 투자부동산이 포함되어 있습니다.

나. 주요자회사 ㈜대한항공

(1) 토지, 건물, 항공기 등의 변동 내역

| (단위:백만원) | |||||||

|---|---|---|---|---|---|---|---|

| 과목 | 기초장부가액 | 취득/대체(*2) | 사업결합으로 인한 취득(*4) | 처분장부금액 | 감가상각비 | 기타증감액(*3) | 기말장부가액 |

| 토지 | 2,884,451 | 1,392 | 164,605 | - | - | (11,598) | 3,038,850 |

| 건물 | 1,293,778 | 6,495 | 253,239 | (148) | (52,485) | 115,998 | 1,616,877 |

| 구축물 | 64,396 | 9,215 | 4,926 | - | (4,534) | - | 74,003 |

| 기계장치 | 104,415 | 10,194 | 39,580 | (57) | (9,735) | - | 144,397 |

| 항공기 | 3,026,286 | 166,554 | 793,445 | - | (281,763) | 453,965 | 4,158,487 |

| 엔진 | 1,341,835 | 482,322 | 126,900 | - | (249,759) | 170,349 | 1,871,647 |

| 항공기재 | 1,414,220 | 664,700 | 240,114 | (79,603) | (218,870) | 28,230 | 2,048,791 |

| 기타유형자산 | 140,584 | 72,491 | 201,723 | (6,568) | (36,135) | (219) | 371,876 |

| 건설중인자산 | 983,307 | 1,090,304 | 444,188 | - | - | (23,641) | 2,494,158 |

| 사용권자산-항공기 | 6,926,922 | 2,785,288 | 5,253,723 | (6,536) | (801,307) | (1,694,926) | 12,463,164 |

| 사용권자산-기타 | 255,441 | 115,785 | 168,190 | (87,753) | (82,637) | 1,078 | 370,104 |

| 합계 | 18,435,635 | 5,404,740 | 7,690,633 | (180,665) | (1,737,225) | (960,764) | 28,652,354 |

| (*1) 투자부동산을 포함하여 기재하였습니다. |

| (*2) 당기 중 건설중인자산 취득관련 지출액은 3,419,479백만원이며, 취득이 완료되어 대체된 금액은 2,329,175백만원이 차감되어 있습니다. |

| (*3) 기타증감은 매각예정자산 대체액 881,123백만원을 포함하여 주로 차입원가 자본화, 리스 소유권이전약정에 따른 대체등으로 구성되어 있습니다. |

| (*4) 당기 아시아나항공㈜의 지분 취득으로 인해 발생하였습니다. |

(담보 설정 내용)

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 담보제공자산 | 장부가액 | 담보설정금액 | 담보권자 | 담보제공이유 | |

| 토지 및 건물 등 | 2,268,261 | 2,584,021 | 한국산업은행 등 | 수출성장자금 차입금 포함 장ㆍ단기 차입금 등 |

|

| 항공기 및 기계장치 | 2,721,069 | 3,680,234 | |||

| 토지 및 건물 | 서울 강서구 오정로 443-83등 | 205,129 | 783,833 | 한국산업은행, ㈜우리은행 | 담보부 차입금 |

| 항공기 및 엔진 | B747-400C 등 | 245,189 | 한국산업은행 | ||

| 항공기 및 엔진 | B777-200ER 등 | 881,339 | 3,300,000 | 한국산업은행, 한국수출입은행 | |

| 기타 | 저장품(정비용품) | 286,112 | 343,210 | 한국수출입은행 | |

-투자부동산 포함

(2) 토지 및 건물/주택의 기준 시가 현황 (국내지역)

(가) 건물 및 주택

| (단위 : 억원) |

| 건물 및 주택 | 명칭 | 시가표준액 |

| ㈜대한항공 | 서울 대한항공빌딩 외 | 3,115 |

| 합 계 | 3,115 | |

※ 투자부동산 포함

(나) 토지

| (단위 : 억원) |

| 토지 | 소재지 | 공시지가 |

| ㈜대한항공 | 서울시 강서구 공항동 외 | 11,841 |

| 합 계 | 11,841 | |

※ 투자부동산 포함

(3) 주요 설비 투자 현황

| (단위 : 억원) |

| 회사명 | 투자 목적 | 투자 내용 | 투자 기간 | 총소요자금 | 기지출금액 | 향후 투자금액 | 향후기대효과 |

| ㈜대한항공 | 기재 계획에 따른 경년기 교체 및 차세대 항공기 도입 | 신규 항공기 구매 | 2015.11 ~ 2032.12 | 466,689 | 82,230 | 384,459 | 수요 증가 대비 및 노선 경쟁력 강화 |

| 정비 시설의 증설 및 신제품 개발 | #1,2행거 재건축 | 2015.11 ~ 미정 | 658 | 3 | 655 | 정비기반시설 확충을 통한 생산능력 증가 | |

| 엔진정비/수리 능력 확보 | 엔진정비시설 건립 | 2021.10 ~ 2027.12 | 5,780 | 841 | 4,939 | 엔진정비/수리 능력 확보 |

※ 상기 주요 설비 투자는 공시서류 작성기준일 현재 이사회 결의에 따라 투자계획이 확정되어 진행 중인 현황을 기재함

※ 상기 신규 항공기 구매 투자금액은 항공기 List Price 기준으로 산정하였으며, 실제 취득가격과 차이가 있을 수 있음

※ 상기 신규 항공기 구매 기지출금액은 공시서류 작성기준일 현재 도입 완료된 항공기 List Price 합계임

※ 적용환율 : 1,470.0원(2024년 12월말 평가환율 기준)

다. 주요자회사 ㈜한진

-. 생산설비의 현황

㈜한진은 물류, 택배, 글로벌 사업을 위한 부두 및 그 배후부지, 물류 터미널 등의 토지 및 건물과 각종 하역 중장비, 차량 그리고 선박을 보유하고 있습니다.

| <당기> | (단위: 백만원) |

| 구 분 | 기초 | 취득 | 처분 | 대체(주1) | 감가상각비 | 기타증감(주2) | 기말 |

| 토지 | 971,301 | - | (51) | 61,558 | - | - | 1,032,808 |

| 건물 | 220,876 | 9,873 | (189) | 181,712 | (9,893) | 1,405 | 403,784 |

| 구축물 | 26,006 | 5,403 | (157) | 3,163 | (3,420) | 18 | 31,013 |

| 기계장치 | 138,912 | 31,671 | (11) | 106,733 | (26,888) | 980 | 251,397 |

| 선박 | 33,771 | 891 | - | - | (3,726) | - | 30,936 |

| 차량운반구 | 6,053 | 3,119 | (3) | 266 | (2,495) | 27 | 6,967 |

| 공구기구와비품 | 8,817 | 3,993 | (112) | 728 | (3,664) | 4 | 9,766 |

| 건설중인자산 | 287,606 | 13,335 | - | (297,503) | - | - | 3,438 |

| 합 계 | 1,693,342 | 68,285 | (523) | 56,657 | (50,086) | 2,434 | 1,770,109 |

| (주1) 건설중인자산에서 무형자산으로 6,091백만원, 투자부동산에서 유형자산으로 62,792백만원 대체되었습니다. |

| (주2) 차입원가자본화(2,378백만원) 및 해외지점 해외산업환산손익 등으로 구성되어 있습니다. 한편 차입원가를 산정하기 위한 특정차입금 관련 이자율 4.4%(한국산업은행), 일반차입금 관련이자율 5.49%를 사용하였습니다. |

-. 진행중인 투자

| (단위 : 억원) |

|

투자대상 |

투자효과 |

투자기간 |

예상투자규모 |

기투자액 |

향후투자액 |

|

택배Sub터미널 휠소터 설치 |

택배터미널 자동화 능력 향상 및 근로환경 개선 |

2022 ~ 2025 | 561 |

534 (19) |

27 |

|

차세대 한진택배 시스템 구축 |

택배시스템 재구축 통한 IT 운영체계 개선 |

2021 ~ 2024 | 244 |

236 (51) |

8 |

|

광양항 배후단지 물류센터 신축 |

전남지역 산업단지 보관/운송 물량 확대 |

2024 ~ 2025 | 87 |

1 (1) |

86 |

-. 향후 투자계획

| (단위 : 억원) |

|

투자대상 |

연도별 예상투자액 |

예상 투자 총액 |

||

|

제70기 (2025년) |

제71기 (2026년) |

제72기 (2027년) |

||

|

택배터미널 확충 및 자동화 |

195 | 256 | 64 | 515 |

|

하역/창고/국제특송 물류 거점확보, 지분투자 및 장비확충 |

560 | 435 | 345 | 1,340 |

| 물류 플랫폼 구축 및 운영시스템 개선 | 44 | 16 | 9 | 69 |

| 노후 장비, 시설물 개보수 등 기타 경상투자 | 121 | 80 | 92 | 293 |

4. 매출 및 수주상황

1. 매출현황

가. 한진칼

(1) 사업부문별 매출 현황

| (단위 : 백만원) |

| 사업 부문 | 매출유형 | 2024년 (제12기) |

2023년 (제11기) |

2022년 (제10기) |

|---|---|---|---|---|

| 호텔업 | 객실 | 122,275 | 122,327 | 98,401 |

| 데이터베이스 및 온라인정보 제공업 |

항공예약시스템 | 33,082 | 27,751 | 17,460 |

| 일반 및 국외 여행사업 | 여행알선 | 51,615 | 41,922 | 6,562 |

| 임대업 등 | 부동산임대 등 | 85,184 | 83,728 | 77,913 |

| 합 계 | 292,157 | 275,727 | 200,336 | |

(주1) 사업부문별 매출현황은 연결 기준으로 작성하였습니다.

(2) 지역별 매출 현황

| (단위 : 백만원) |

| 구 분 | 국내 | 해외 | 연결조정 | 연결 후 금액 |

|---|---|---|---|---|

| 2024년 (제12기) | ||||

| 총매출액 | 376,520 | 8,735 | (93,098) | 292,157 |

| 내부매출액 | (93,098) | - | 93,098 | - |

| 순매출액 | 283,422 | 8,735 | - | 292,157 |

| 2023년 (제11기) | ||||

| 총매출액 | 333,372 | 23,203 | (80,849) | 275,727 |

| 내부매출액 | (80,849) | - | 80,849 | - |

| 순매출액 | 252,523 | 23,203 | - | 275,727 |

| 2022년 (제10기) | ||||

| 총매출액 | 379,787 | 21,346 | (200,797) | 200,336 |

| 내부매출액 | (200,797) | - | 200,797 | - |

| 순매출액 | 178,990 | 21,346 | - | 200,336 |

(주1) 지역별 매출현황은 연결 기준으로 작성하였습니다.

나. 주요자회사 ㈜대한항공

(1) 사업부문별 매출 현황 (연결 재무제표 기준)

| (단위 : 백만원) | |||

| 구 분 | 제63기 (2024년) |

제62기 (2023년) |

제61기 (2022년) |

| 1. 항공운송사업 | |||

| 총매출액 | 17,628,983 | 15,864,005 | 13,722,006 |

| 연결조정액 | -615,496 | -516,218 | -342,199 |

| 순매출액 | 17,013,487 | 15,347,787 | 13,379,807 |

| 2. 항공우주사업 | |||

| 총매출액 | 592,980 | 540,711 | 491,014 |

| 연결조정액 | -3 | -9 | -8 |

| 순매출액 | 592,977 | 540,702 | 491,006 |

| 3. 호텔사업 | |||

| 총매출액 | 183,392 | 170,925 | 163,608 |

| 연결조정액 | -22,153 | -17,774 | -10,722 |

| 순매출액 | 161,239 | 153,151 | 152,886 |

| 4. 기타사업(*1) | |||

| 총매출액 | 230,784 | 205,891 | 176,317 |

| 연결조정액 | -127,769 | -135,735 | -103,921 |

| 순매출액 | 103,015 | 70,156 | 72,396 |

| 총계 | |||

| 총매출액 | 18,636,139 | 16,781,532 | 14,552,945 |

| 연결조정액 | -765,421 | -669,736 | -456,850 |

| 순매출액 | 17,870,718 | 16,111,796 | 14,096,095 |

(*1) 기타사업에는 IT 서비스, 항공기엔진수리, 전자상거래 등이 있습니다.

(2) 지역별 매출 현황

| (단위 : 백만원) | |||

| 구 분 | 제63기 (2024년) |

제62기 (2023년) |

제61기 (2022년) |

| 1. 국내 | |||

| (국내선 및 내수) | |||

| 총매출액 | 2,904,579 | 3,153,955 | 2,037,327 |

| 연결조정액 | -709,417 | -624,161 | -438,341 |

| 순매출액 | 2,195,162 | 2,529,794 | 1,598,986 |

| (국제선 및 수출) | |||

| 총매출액 | 15,521,609 | 13,435,585 | 12,352,618 |

| 연결조정액 | - | - | - |

| 순매출액 | 15,521,609 | 13,435,585 | 12,352,618 |

| [국내 소계] | |||

| 총매출액 | 18,426,188 | 16,589,540 | 14,389,945 |

| 연결조정액 | -709,417 | -624,161 | -438,341 |

| 순매출액 | 17,716,771 | 15,965,379 | 13,951,604 |

| 2. 해외 | |||

| (미주) | |||

| 총매출액 | 186,477 | 173,007 | 159,121 |

| 연결조정액 | -32,628 | -26,696 | -14,631 |

| 순매출액 | 153,849 | 146,311 | 144,490 |

| (아시아 등) | |||

| 총매출액 | 23,474 | 18,985 | 3,879 |

| 연결조정액 | -23,376 | -18,879 | -3,878 |

| 순매출액 | 98 | 106 | 1 |

| [해외 소계] | |||

| 총매출액 | 209,951 | 191,992 | 163,000 |

| 연결조정액 | -56,004 | -45,575 | -18,509 |

| 순매출액 | 153,947 | 146,417 | 144,491 |

| 총계 | |||

| 총매출액 | 18,636,139 | 16,781,532 | 14,552,945 |

| 연결조정액 | -765,421 | -669,736 | -456,850 |

| 순매출액 | 17,870,718 | 16,111,796 | 14,096,095 |

다. 주요자회사 ㈜한진

㈜한진의 매출은 크게 물류, 택배, 글로벌, 에너지사업 등으로 구분되며, 국내화물 수송량은 국내 경기변동 상황, 수출입 물동량 변화 등 국내외 경기변동에 따라 기복을 보이고 있으나 산업규모의 확대와 더불어 견고한 성장세를 유지해오고 있으며, 당사의 당기 누적 매출실적은 2,437,470백만원으로 전년동기 대비 약1.6% 증가되었습니다.

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제69기 (2024년) |

제68기 (2023년) |

제67기 (2022년) |

| 물류 | 용역 | 수 출 | - | - | - |

| 내 수 | 635,306 | 647,748 | 629,233 | ||

| 합 계 | 635,306 | 647,748 | 629,233 | ||

| 택배 | 용역 | 수 출 | - | - | |

| 내 수 | 1,384,796 | 1,382,825 | 1,278,718 | ||

| 합 계 | 1,384,796 | 1,382,825 | 1,278,718 | ||

| 글로벌 | 용역 | 수 출 | - | - | - |

| 내 수 | 214,289 | 189,663 | 232,990 | ||

| 합 계 | 214,289 | 189,663 | 232,990 | ||

| 에너지 | 용역 | 수 출 | - | - | - |

| 내 수 | 203,079 | 179,501 | 283,541 | ||

| 합 계 | 203,079 | 179,501 | 283,541 | ||

| 합 계 | 수 출 | - | - | - | |

| 내 수 | 2,437,470 | 2,399,737 | 2,424,483 | ||

| 합 계 | 2,437,470 | 2,399,737 | 2,424,483 | ||

※ 상기 금액은 (주)한진 별도 재무제표 기준자료입니다.

2. 판매경로 및 판매방법 등

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

(가) 여객부문

여객사업의 항공권 판매 경로는 크게 직접 판매와 간접 판매 두 가지로 구분됩니다.

직접 판매는 당사가 운영하는 국내외 지점과 인터넷 홈페이지 및 모바일 앱 등에서 고객을 대상으로 직접 항공권을 판매하는 방식이며, 간접 판매는 여행사 등에서 항공권 판매를 대행하는 방식입니다.

간접 판매는 판매 주체 및 성격에 따라 대리점 판매, 총판매대리점 판매, 외국 항공사 판매로 구분됩니다.

(나) 화물부문

화물 사업의 판매는 화주(고객)로부터 항공 화물 수송을 위탁 받는 대리점을 통한 간접 판매 방식이 주종을 이루고 있습니다. 대리점은 고객인 화주와 항공 수송을 포함한 화물 운송 전 과정에 걸친 서비스(화물의 pick-up, 공항까지의 운송, 포장 및 각종 서류 준비 등)에 대한 운임 계약을 체결하는데, 전체 운송 과정 중 항공 수송에 관련하여 대리점이 항공사에 항공 운임을 지불하는 방식입니다.

다. 주요자회사 ㈜한진

㈜한진은 본사 직할 조직 또는 지역본부별 영업팀을 통한 직접판매 및 집배점을 통한 간접판매를 진행하고 있습니다. 대금 결제는 해당 사업별 운송약관에 정하여진 운송요율 또는 운송요금에 의해 현금 및 신용판매 등으로 이루어집니다.

라. 주요종속회사 ㈜칼호텔네트워크

호텔 객실 판매는 하얏트 체인을 통한 판매, 여행사와의 제휴를 통한 판매, 호텔 예약실로의 전화/메일 등을 통해 이루어집니다.

마. 주요종속회사 정석기업㈜

시설관리 용역 및 임대 서비스의 경우 연단위로 계약을 체결하고 계약서상의 월간 계약금액을 매월 수금하는 형태로 이루어집니다. 주차 서비스는 입주사 및 불특정 다수를 대상으로 월간 주차장 사용계약에 의해 매월 초 현금으로 수금하는 정기 주차와 불특정 다수를 대상으로 시간별 사용실적에 근거하여 사용 종료시 대금을 수금하는 시간주차로 구분됩니다.

3. 판매전략

가. ㈜한진칼

해당사항 없음

나. 주요자회사 ㈜대한항공

(가) 여객부문

2024년 4분기에는 가용 기재 감소 및 기업 결합 관련 시정 조치 이행 등의 영향으로 전분기 대비 공급을 소폭 축소 운영하였습니다. 단, 시즌 성격 및 유효 수요 동향을 반영하여 노선별 공급은 차별적으로 조정하였습니다. 공급 감소에도 불구하고 전분기 수준 수송 규모 유지했으나, 연중 최성수기인 3분기 실적의 기저 효과, 경쟁 심화 등 사유로 수익은 감소하였습니다.

2025년 1분기에는 국내외 정치환경 변화에 따른 변동성이 클 것으로 예상됩니다. 전세계적인 저성장 우려와 이에 따른 소비 심리 위축 역시 운영상의 어려움으로 작용할 것으로 전망됩니다. 또한 2025년은 대한항공과 아시아나항공 간 통합을 준비하고 국내 항공산업의 국제 경쟁력을 제고해야 하는 시대적 사명을 본격 수행해야 하는 해이기도 합니다. 이에 당사는 외부 변동성을 효과적으로 관리하는 한편 수익성을 지속 개선하고, 고객 만족도를 제고하기 위해 다음과 같은 사업 전략을 수립하였습니다.

첫째, 절대 안전 기반, 실수요 중심으로 노선을 운영하겠습니다. 절대적 안전 운항이라는 타협 불가의 원칙을 근간으로 수요 중심의 공급을 탄력적으로 운영하겠습니다. 한국인의 무비자 체류 및 중국-미국간 연결수요 증대를 위해 2024년 12월 28일 부, 인천-푸저우 노선에 주 3회 신규 취항하였습니다. 뿐만 아니라, 동계 관광 및 피한 수요 유치를 위해 동남아 주요 관광 노선에 증편 운항할 예정입니다. 이외에도 면밀한 시장 트렌드 분석을 통해 성장 잠재력이 풍부한 노선을 발굴하는 등 신시장 개발을 위한 노력 또한 병행하겠습니다.

둘째, 수익성 강화를 중점 추진하겠습니다. 2025년도에는 여느 때보다 외부 경제 지표의 변동성이 클 것으로 예상되는 바, 수익성 및 비용 관리에 힘을 기울일 계획입니다. 당사는 창사 이래 보유 기단의 현대화, 효율화를 쉼 없이 추진해 왔습니다. 특히, 금년 1분기에는 에어버스사의 차세대 항공기 A350-900 2대를 도입, 일본 노선에 신규 투입함으로써 연료 효율을 개선하는 등 비용절감의 토대를 마련하였습니다. 또한 당사는 계약성 비용을 재검토하고 기내식 사전주문 서비스 주문율을 제고하는 등 비용을 절감하는 한편, 기프트카드 상품성 강화 등 수익 확대에도 매진하겠습니다. 마지막으로 당사는 업무 프로세스를 개선하고 고정성, 계약성 비용을 ZERO BASE에서 재검토하는 등 비용 구조 개선을 위해서도 최선을 다하겠습니다.

셋째, 고객 만족을 우선으로 서비스를 개선하겠습니다. 당사는 오랜 시간 고객 요구에 적극 수용하며 시장의 신뢰를 구축해 왔습니다. 최근 호주 매체 '에어라인 레이팅스'가 선정한 '2025년 올해의 항공사'상을 수상하며 그간의 노력을 널리 인정 받기도 했습니다. 2025년 1분기에도 Self Kiosk 사용자 편의 개선, 환승 서비스 강화, 비정상 운항 대비 안내 사이트 구축 등 서비스 품질을 추가 제고하기 위한 기반을 더욱 단단히 하겠습니다. 또한 머신러닝과 생성형 AI 도입을 통해 인공지능컨택센터 (AICC) 및 챗봇 '대한이'의 기능을 고도화하는 등 AI 기반 서비스 혁신 작업도 지속 진행하겠습니다. 앞으로도 대한항공은 고객의 입장에서 서비스를 설계하고 운영함으로써 최상의 서비스 경험을 제공하겠습니다.

(나) 화물부문

2025년 글로벌 항공화물 시장은 미국의 관세정책 변경 및 주요 국가의 보호무역주의 강화 조치에 따라 수요 및 공급의 변동성이 확대될 것으로 전망됩니다. 홍해 사태, 러시아-우크라이나 및 중동 지역의 분쟁 등이 여전한 가운데 국내 정치 상황도 맞물려 대내외 환경의 불안이 지속되고 있으며, 이에 따라 유가 및 환율 등 경영환경의 불확실성이 심화될 것으로 예상됩니다. 당사는 이와 같은 영업 환경에 대응하여 아래와 같이 화물 사업을 운영하겠습니다.

첫째, 사업 포트폴리오 다각화를 통하여 시장 변동성에 대응하겠습니다. 미국을 비롯한 각국의 관세 정책 변경 움직임에 따라 글로벌 전자상거래 수요의 변화가 예상됩니다. 당사는 글로벌 화주 및 포워더와의 협력 관계를 강화하고 고정 계약 규모를 확대하여 안정적인 수요기반을 강화하겠습니다. 전자상거래 품목 외 신수요 발굴 및 신규화주 영업활동을 적극 전개하여 수익 포트폴리오를 다변화 하겠습니다.

둘째, 시장상황에 연동한 선제적이고 유연한 공급 운영으로 수익성을 유지 하겠습니다. 한국 설/중국 춘절 등 각국의 연휴기간 동안의 일시적 수요 감소 시기와 회복 시점을 최대한 예측하여 화물기 공급을 탄력적으로 운영 하겠습니다. 나아가 항공사 간 협력 강화 및 신시장 개발을 통하여 서비스 네트워크 확대를 추진 하겠습니다.

셋째, 화물터미널 Renovation 및 안전 우선 문화 확산을 통하여 안전과 서비스 품질을 제고 하겠습니다. 당사는 허브공항인 인천화물터미널과 주요 해외 공항인 뉴욕화물터미널의 시설과 장비를 리노베이션 및 개선하여 운송 품질을 제고하는 프로젝트를 진행 중입니다. 더불어 사내 안전 캠페인 및 안전활동을 지속 실시하여 안전문화 정착 및 절대 안전을 확보하겠습니다. 나아가 스마트 물류체계 구축 및 Digitalization, 자동화 기술 도입을 추진하여 미래경쟁력을 쌓아가겠습니다.

넷째, 화물부문 ESG 경영활동을 적극 실천하여 사회적 책임을 다하고 지속 가능한 성장을 도모하겠습니다. 당사는 2023년 국내 항공화물 부문 최초로 '고객 참여형 SAF 협력 프로그램'을 개시하였으며, 유수의 글로벌 포워딩업체와의 계약 체결로 2024년 연간 6,200여 톤(tCO2)의 탄소 배출량을 저감하는데 기여할 수 있었습니다. 현재 SAF 협력 프로그램을 지속 체결 중이며 정부, 정유사 등 협력 범위를 확대하여 기후 변화에 대응하는 노력에 계속 앞장서겠습니다. 또한 전자항공운송장(e-AWB)의 해외 사업장 적용 확대, 친환경 비닐 및 경량컨테이너 사용을 통한 탄소배출량 절감 등 ESG 경영을 확대 실천하여 '지속가능한 성장' 목표를 달성해 나아가겠습니다.

다. 주요자회사 ㈜한진

㈜한진은 고객 가치 제고를 위한 컨설팅/솔루션 제공 및 고객중심의 차별화된 서비스 제공을 통해 판매를 확대할 계획입니다.

라. 주요종속회사 ㈜칼호텔네트워크

(1) 그랜드하얏트인천호텔

첫째, 주말 및 성수기의 고단가 수요 확보를 위한 각 타워별 공격적 가격 전략 및 마케팅을 전개하고, 항공산업 회복세에 따른 국내외 항공사 관련 계약, 장기투숙 수요 등을 적극 유치하여 객실 가동률을 높임으로써 수익성 개선을 실현하고자 합니다.

둘째, 코로나19 완화 이후 MICE가 꾸준히 증가함에 따라 연회와 객실을 연계한 상품 확대를 통해 그룹 수요를 확보하고, 국내외 기업을 대상으로 해외 유입 출장, 인센티브 그룹 등의 비즈니스 수요를 지속 확대할 예정입니다.

(2) KAL호텔

객실, 영업장 및 부대시설의 점진적인 개보수를 통한 품질 관리를 강화하고, 고객 경험 향상을 위한 업무 프로세스 및 서비스 개선을 지속 추진할 계획입니다.

또한 다양한 객실 타입을 활용한 객실 패키지 상품 확대 및 경쟁력 있는 가격 전략을 전개하여 국내 뿐만 아니라 중국, 일본, 대만, 말레이시아 등 해외 유입 수요를 집중적으로 공략 및 확보하고자 합니다.

마. 주요종속회사 정석기업㈜

해당사항 없음

4. 수주상황

가. 한진칼 및 주요종속회사

해당사항 없음

나. 주요자회사 ㈜대한항공

| (단위 : 억원) |

| 품 목 | 기초 (2023.12.31) |

기말 (2024.12.31) |

비고 | ||

| 수량 | 금액 | 수량 | 금액 | ||

| 항공기체 | - | 13,751 | - | 23,605 | - |

| 군용기MROU | - | 4,671 | - | 2,999 | - |

| 무인기 | - | 8,287 | - | 9,499 | - |

| 신사업 | - | 95 | - | 63 | - |

| 합 계 | - | 26,804 | - | 36,166 | - |

※ 수주잔고는 당사가 수행중인 사업의 총 수주금액과 총 납품금액의 차로 산출하였습니다.

※ 장기계약의 경우, 향후 시장상황에 따라 수주잔고의 변동이 있을 수 있으며 수행사업은 방산사업을 포함하므로 상세히 기재하지 않았습니다.

※ 적용환율 : 1,470.0원(2024년 12월말 평가환율 기준)

다. 주요자회사 ㈜한진

㈜한진은 3자물류 전문기업으로 약 2만 7천여개의 회사와 거래하고 있습니다. 이에 따라, 당사 매출액은 특정 회사에 편중되어 있지 않고 특정 고객에 따라 증가되는 것이 아니므로 본 보고서에서 기재할 수 있는 내용이 없습니다.

5. 위험관리 및 파생거래

1. 시장위험과 위험관리

당사의 재무위험 관리는 영업활동에서 파생되는 유동성위험, 신용위험 및 시장위험을 최소화하는데 중점을 두고 있습니다. 당사는 이를 위하여 각각의 위험요인에 대해면밀하게 모니터링하고 대응하는 위험 관리정책 및 프로그램을 운용하고 있습니다.

위험 관리는 재무관리팀에서 주관하고 있으며, 주기적으로 위험의 측정, 평가 등을 실행하고 위험 관리정책을 수립하여 운영하고 있습니다.

- 연결 재무제표 기준

(1) 자본위험관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 자본구조를 유지 또는 조정하기 위하여 연결실체는 주주에게 지급되는 배당을 조정하고, 부채감소를 위한 운영 효율화 및 자본 확충 등을 실시하고 있습니다. 연결실체의 전반적인 전략은 전기말과 변동이 없습니다.

(2) 금융자산, 금융부채 및 자본의 각 범주별로 채택한 주요 회계정책 및 방법(인식기준과 측정기준, 그리고 수익과 비용 인식기준을 포함)은 III. 재무에 관한 사항의 3.연결재무제표 주석 2. 중요한 회계정책에 상세히 공시되어 있습니다.

(3) 금융위험관리

1) 금융위험관리목적

연결실체의 재무부문은 영업을 관리하고 국내외 금융시장의 접근을 조직하며, 각 위험의 범위와 규모를 분석하여 당사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 유동성위험, 신용위험, 시장위험(통화위험,공정가치이자율위험, 유가변동위험 및 가격위험 포함)을 포함하고 있습니다.

2) 유동성위험관리

연결실체는 유동성위험 관리에 대한 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하고 있습니다. 연결실체는 충분한 적립금과 차입한도를 유지하고 예측현금흐름과 실제현금흐름을 계속하여 관찰하고 금융자산과 금융부채의 만기구조를 대응시키면서 유동성위험을 관리하고 있습니다. 전기말과 비교하여 금융부채의 할인되지 않은 계약상 현금흐름에 유의적인 변동은 없습니다.

3) 신용위험관리

신용위험은 연결실체의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약 조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

당기말 현재 중요한 손상의 징후나 회수기일이 초과된 대여금 및 수취채권은 존재하지 않으며, 현재 채무불이행 등이 발생할 징후는 낮은 것으로 판단하고 있습니다. 신용위험은 현금및현금성자산, 각종 예금 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해 연결실체는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

신용위험에 노출된 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내고 있습니다. 전기말과 비교하여 신용위험에 대한 최대 노출정도에 중요한 변동사항은 없습니다.

4) 시장위험

가. 외화위험관리

외화위험은 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결실체는 외화로 표시된 거래를 수행하고 있으므로 환율변동으로 인한 위험에 노출되어 있습니다. 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

나. 이자율위험관리

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결실체는 고정 및 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다.

다. 기타 가격위험요소

연결실체는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있으며, 연결실체는 해당 투자자산을 활발하게 매매하고 있지는 않습니다.

<연결대상 종속회사 외 주요자회사>

[㈜대한항공]

가. 위험관리

(1) 환율변동 위험

당사는 외화로 표시된 거래를 수행하고 있으므로 환율변동에 따른 위험에 노출되어 있습니다. 주로 달러화변동 위험에 노출되어 있으며, 기타 통화로는 엔화, 유로화, 위안화 등이 있습니다. 환율변동으로 인한 위험을 관리하기 위해 통화별 수입/지출 균형화 차원에서 원화와 엔화 등으로 차입 통화를 다변화하여 달러화 차입금 비중을 축소시키고 있으며, 회사 내부 정책에 따른 통화 파생상품 계약 등을 통해 환율변동 위험을 지속적으로 관리하고 있습니다. 환율변동 위험은 정기적으로 평가되며, 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(2) 이자율변동 위험

당사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인한 이자율변동 위험에 노출되어 있습니다. 이자율변동 위험을 관리하기 위하여 회사는 원화와 엔화 등 저금리잉여통화의 고정금리 차입을 최대한 추진하고 있으며, 회사 내부 정책에 따라 이자율 파생상품계약 등을 활용하고 있습니다. 이자율변동 위험은 정기적으로 평가되며, 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(3) 유가변동 위험

항공유 등 석유제품의 시장 가격은 세계 원유 시장의 수요와 공급에 영향을 미치는 여러 가지 요소들로 인해 크게 변동합니다. 유가 변동은 당사의 최대 사업부문인 항공운송사업부의 영업 성과 및 현금흐름에 영향을 미칩니다. 회사는 유가 변동 위험에 대응하기 위해 회사 내부 정책에 따라 유가옵션계약 등을 활용하여 관리하고 있습니다. 유가변동 위험은 정기적으로 평가되며, 유가 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(4) 기타 가격위험요소

당사는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있으며, 당사는 해당 투자자산을 활발하게 매매하고 있지 않습니다.

(5) 위험노출 정도 및 관리 전략

대한항공은 유가, 환율, 금리 변동성을 제거 혹은 최소화하기 위하여, 체계적이고 적극적인 시장 위험관리를 수행하고 있습니다.

위험관리는 크게 Natural Hedging 과 Active Hedging 의 두 가지로 구분됩니다. 대한항공의 위험관리 전략은 위의 두 가지 Hedging기법을 사용함으로써 시장의 위험 요소를 최소화하는데 있습니다. 2024년 12월말 기준, 당사가 위험에 노출된 포지션과 변동성 및 대응전략은 아래 표와 같습니다.

|

변수 |

Position |

영향 |

우리회사 위험관리 (Strategy) |

|

|

유가 |

연간 예상 유류 소모량: |

유가 1달러(배럴당) 변동 시: 약 3천 50만불 손익변동 발생 |

Natural Hedge ● 원화 고정금리 차입 추진 ● 엔화/유로화 등 잉여 저금리 통화 고정금리 차입 Active Hedge (파생상품을 통한 헷지) ● 유가 - 연간 예상 유류 소모량의 최대 50% 내 헷지 시행 - 시장 상황 및 유가 수준 고려하여, 적합한 헷지 상품 활용 ● 환율/금리 - 통화/이자율 스왑 계약 등을 통해 차입구조 관리 |

|

|

환율 |

평가손익 측면 |

순외화부채: 약 35억불 |

환율 10원 변동 시: 약 350억원의 외화평가손익 발생 |

|

| Cash Flow 측면 |

연간 예상 달러 부족량: 약 16억불 |

환율 10원 변동 시: 약 160억원의 Cash 변동 발생 |

||

|

금리 |

변동금리차입금: 약 5조원 (리스회계기준 변경: 2조원 제외) |

평균 금리 1% 변동 시: 약 500억원의 이자비용 증감 발생 |

||

(6) 위험 관리 조직

(가) 대한항공은 상기 위험을 헷지하기 위해 아래와 같은 리스크 관리 방법을 시행 중입니다.

1) 내부적 리스크 관리방법

상계(Netting), 매칭(Matching), 리딩(Leading), 래깅(Lagging) 등 실시

2) 외부적 리스크 관리 방법

- 유가: 유류비 변동을 최소화하기 위한 헷지 실행

(선도(Forward), 스왑(Swap), 옵션(Option) 등 파생상품을 이용)

- 통화: Exposure의 일정부분에 대한 헷지 실행

(선도(Forward), 스왑(Swap), 옵션(Option) 등 파생상품을 이용)

(나) 대한항공은 현재 자금기획팀에서 5명의 리스크 관리 담당이 업무를 전담하고 있습니다.

[(주)한진]

연결실체의 주요 금융부채는 차입금, 매입채무 및 기타채무로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 연결실체는 영업활동에서 발생하는 매출채권, 현금 및 단기예금과 같은 다양한 금융자산도 보유하고 있습니다.

연결실체의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다.

연결실체의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다.

가. 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래 현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세 가지 유형으로 구성됩니다.

(1) 외환위험

외환위험은 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결실체는 해외영업활동과 해외종속기업에 대한 순투자로 인하여 USD 등에 대한 환위험에 노출되어 있습니다.

당기말과 전기말 현재 기능통화 이외의 외화로 표시된 주요 화폐성자산 및 부채는 다음과 같습니다.

| (단위: 천) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 자 산 | 부 채 | 자 산 | 부 채 | |

| USD | 40,567 | 32,814 | 57,907 | 33,536 |

| EUR | 2,559 | 414 | 3,150 | 192 |

| GBP | - | 8 | - | 1 |

| HKD | - | 1,633 | - | 763 |

| JPY | 31,879 | 45,631 | 23,461 | 513,860 |

| SGD | - | - | - | 315 |

| CNY | 37,478 | 1 | 7,040 | - |

당기말와 전기말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 5% 변동시 환율변동이 손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 570 | (570) | 1,571 | (1,571) |

| EUR | 164 | (164) | 211 | (211) |

| GBP | (1) | 1 | - | - |

| HKD | (15) | 15 | (6) | 6 |

| JPY | (6) | 6 | (224) | 224 |

| SGD | - | - | (15) | 15 |

| CNY | 377 | (377) | 64 | (64) |

상기 민감도 분석은 기능통화 이외의 외화로 표시된 지배기업의 화폐성자산 및 부채를 대상으로 하였습니다.

(2) 이자율 위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결실체는 일부 사채 및 차입금과 관련된 시장이자율의 변동위험에 노출되어 있습니다. 이에 따라, 연결실체의 경영진은 이자율 현황을 주기적으로 검토하고 고정이자율 금융부채과 변동이자율 금융부채의 적절한 균형을 유지하고 있습니다.

당기말과 전기말 현재 다른 모든 변수가 일정하고 이자율의 100bp 변동시 변동금리부 금융부채로 1년 간 발생하는 이자비용의 영향은 아래 표와 같습니다.

| (단위: 백만원) |

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | 2,217 | (2,217) | 3,031 | (3,031) |

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결실체의 기타포괄손익-공정가치측정금융자산 중 상장지분증권은 가격변동위험에 노출되어 있으며, 당기말 현재주가가 5% 변동시 상장지분증권의 가격변동이 총포괄손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 5% 상승시 | 5% 하락시 |

|---|---|---|

| 법인세효과 차감전 총포괄손익 | 1,146 | (1,146) |

| 법인세효과 | 240 | (240) |

| 법인세효과 차감후 총포괄손익 | 906 | (906) |

나. 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 연결실체는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

(1) 매출채권 및 기타채권

연결실체는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 연결실체의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 연결실체의 대손위험에 대한 최대 노출정도는 매출채권 및 기타채권의 당기말 잔액입니다.

연결실체는 상기 채권에 대해 매 보고기간말에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

(2) 기타의 자산 및 지급보증

현금, 단기예금 및 임차보증금 등으로 구성되는 연결실체의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 연결실체의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 연결실체는 (주)우리은행 등의 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

연결실체의 지급보증으로 인한 신용위험에 대한 최대 노출정도는 (주)한진 제69기 연결감사보고서의 주석 6. 우발부채와 주요 약정사항에 기재된 지급보증액입니다.

다. 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. 연결실체는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결실체는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었습니다.

연결실체의 유동성위험 분석내역은 다음과 같습니다.

| <당기말> | (단위: 백만원) |

| 구 분 | 3개월 이내 | 3개월 ~ 1년 | 1 ~ 2년 | 2 ~ 5년 | 5년 초과 |

|---|---|---|---|---|---|

| 매입채무및기타채무 | 253,661 | 84 | 4 | - | - |

| 단기차입금(*) | 1,779 | 172,804 | - | - | - |

| 사채(*) | 132,070 | 284,068 | 271,973 | 27,864 | - |

| 장기차입금(*) | 17,143 | 57,462 | 65,568 | 154,471 | 47,635 |

| 기타금융부채(*) | 4,082 | 10,666 | 14,224 | 56,382 | 35,557 |

| 자금보충의무 | 10,710 | - | - | - | - |

| 리스부채 | 28,129 | 80,072 | 97,526 | 237,119 | 1,273,860 |

(*) 만기분석시 예상 이자비용을 포함하였습니다.

| <전기말> | (단위: 백만원) |

| 구 분 | 3개월 이내 | 3개월 ~ 1년 | 1 ~ 2년 | 2 ~ 5년 | 5년 초과 |

|---|---|---|---|---|---|

| 매입채무및기타채무 | 248,497 | 5,581 | 2 | - | - |

| 단기차입금(*) | 24,597 | 158,224 | - | - | - |

| 사채(*) | 81,156 | 295,898 | 253,875 | - | - |

| 장기차입금(*) | 15,410 | 75,392 | 69,423 | 107,651 | 119,146 |

| 기타금융부채(*) | 3,556 | 11,029 | 14,222 | 53,772 | 49,779 |

| 자금보충의무 | 10,710 | - | - | - | - |

| 리스부채 | 28,136 | 80,886 | 96,212 | 234,363 | 1,367,044 |

(*) 만기분석시 예상 이자비용을 포함하였습니다.

연결실체의 지급보증으로 인한 유동성위험에 대한 최대 노출정도는 (주)한진 제69기 연결감사보고서의 주석 6. 우발부채와 주요 약정사항에 기재된 지급보증액입니다.

라. 자본위험관리

자본관리의 주 목적은 연결실체의 영업활동 유지, 주주가치의 극대화, 높은 신용등급과 건전한 자본비율을 유지하는 데 있습니다. 연결실체는 적정한 신용등급 유지 및 상향을 위해 자본비율을 관리하고 있으며, 경제환경의 변화와 흐름에 맞추어 자본구조의 적정성 확보를 위한 노력을 하고 있습니다. 이를 위하여 연결실체는 자기주식을취득하거나 배당정책 수정 등을 검토하도록 하고 있습니다. 한편, 당기 중에는 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

연결실체는 순부채를 자기자본으로 나눈 부채비율을 사용하여 감독하고 있는 바, 순부채는 차입금에서 현금및현금성자산을 차감하고 산정하고 있습니다.

당기말 및 전기말 현재 순부채 및 자기자본은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 단기차입금 | 170,882 | 174,897 |

| 유동성장기차입금 | 426,115 | 322,669 |

| 리스부채(유동) | 106,594 | 105,178 |

| 유동성 상환우선주부채 | 13,502 | 13,499 |

| 사채(유동) | 21,984 | 104,891 |

| 장기차입금 | 233,645 | 285,566 |

| 리스부채(비유동) | 756,670 | 759,090 |

| 상환우선주부채 | 59,290 | 65,275 |

| 사채 | 291,703 | 269,742 |

| 차감: 현금및현금성자산 | (225,694) | (257,530) |

| 순부채 | 1,854,691 | 1,843,277 |

| 자기자본 | 1,523,910 | 1,539,577 |

| 부채비율(%) | 121.71% | 119.73% |

2. 파생상품 등 거래 현황

가. 한진칼

연결실체는 이자율 위험을 회피하기 위해 금융기관 차입금 100,000백만원에 대하여 이자율 스왑계약을 체결하였으나, 전기 중 차입금을 상환하여 이자율 스왑 계약을 청산하였습니다.

(1) 전기 중 상환한 차입금은 다음과 같습니다

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 금융기관 | 거래개시일 | 만기일 | 명목금액 | 수취금리 | 지급금리 |

| (주)우리은행 | 2020-12-18 | 2023-12-18 | 100,000,000 | CD+2.17% | 3.30% |

(2) 파생상품거래 및 평가손익의 내역

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당기 | 전기 |

| 기초 | - | 2,901,405 |

| 평가이익 | - | (1,469,752) |

| 처분 | - | - |

| 기말 | - | 1,431,653 |

나. 주요자회사

[㈜대한항공]

(1) 당기말 현재 연결실체는 유가변동으로 인한 위험을 회피하기 위한 유가옵션계약과 환율 및 이자율 변동으로 인한 위험을 회피하기 위한 통화이자율스왑계약 등을 한국산업은행 등 금융기관과 체결하고 있으며, 당기말 현재 당사 및 종속회사의 파생상품 약정내역은 다음과 같습니다.

| 구분 | 계약잔액 | 거래상대방 | 최초계약일 | 최종만기일 | 비고 | 계약내용 |

|---|---|---|---|---|---|---|

| 유가옵션 | BBL 8,850,000 |

BNP 외 8개 금융기관 |

2023년 02월 07일 | 2026년 11월 30일 | 매매목적회계 | PUT/CALL 헷지 계약가격에 따른 ZERO COST COLLAR 방식 정산 |

|

이자율스왑 |

KRW 100,000,000,000 | 우리은행 |

2023년 02월 22일 |

2025년 02월 27일 |

매매목적회계 | 원화 변동금리 부채를 원화 고정금리 부채로 변경 (이자교환방식) |

|

통화이자율스왑 |

JPY 91,625,603,513 |

산업은행 외 1개 금융기관 | 2019년 05월 28일 | 2032년 08월 30일 | 매매목적회계 | 달러 변동 또는 고정금리 부채를 엔화 고정금리 부채로 변경 |

|

KRW 1,008,566,457,151 |

산업은행 외 7개 금융기관 |

2017년 06월 05일 |

2027년 11월 17일 |

매매목적회계 | 달러 변동 또는 고정금리 부채를 원화 고정금리 부채로 변경 | |

|

통화선도 |

JPY 35,000,000,000 |

ING 외 2개 금융기관 |

2024년 06월 04일 |

2025년 09월 18일 | 매매목적회계 | 엔화를 미리 정한 약정환율로 만기일에 매입 |

[㈜한진]

공시서류 작성 기준일(2024.12.31) 현재 연결실체는 이자율 스왑계약 및 통화스왑계약을 체결하고 있습니다. 연결실체는 동 파생상품에 대해 위험회피회계를 적용하고 있지 않습니다.

| (원화 단위 : 백만원, 외화 단위 : 천USD) |

| 거래금융기관 | 종류 | 거래개시일 | 만기일 | 명목금액 | 수취금리 | 지급금리 |

|---|---|---|---|---|---|---|

| (주)우리은행 | 이자율스왑 | 2020.05.25 | 2025.05.26 | 10,000 | KRW 91CD + 2.08% | 3.26% |

| (주)우리은행 | 통화스왑(주1) | 2022.05.12 | 2025.06.27 | USD 26,000 | SOFR 3M + 1.05% | 3.92% |

| (주1) 연결실체가 (주)우리은행과 체결한 통화스왑에 적용되는 계약환율은 1,281.5원(KRW/USD)입니다. |

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

가. ㈜한진칼

당사는 지주회사로서, 대한항공과의 인적 분할 시, 대한항공이 소유하던 상표권을 승계 받았습니다. 이에 당사 소유 상표에 대한 가치제고 및 육성, 보호 활동을 종합적으로 수행하고 있으며, 당사 소유의 상표를 사용하는 계열사와 상표 사용 계약을 맺고 사용료를 수취하고 있습니다.

나. 주요 자회사 ㈜대한항공

[자산 유동화에 관한 사항]

(가) 자산양도계약

| (단위 : 백만원, 십만JPY, 천USD, 천HK$) |

|

계약당사자 |

양도일 |

대상자산 |

ABS 발행금액 (최초/ 현재금액) |

비고 |

|

|---|---|---|---|---|---|

|

양도인 |

양수인 |

||||

|

(주)대한항공 |

칼제이십오차유동화전문 유한회사 |

2020-03-19 |

국내지역에서 발생하는 여객 카드매출채권 (BC카드) |

\600,000 (최초) |

원화 ABS |

| \40,000 (현재) | |||||

|

(주)대한항공 |

칼제이십육차유동화전문 유한회사 |

2020-05-28 |

홍콩지역에서 발생하는 화물 매출채권 (CASS 정산분) |

HK$942,744 (최초) |

HK$ ABS |

|

HK$105,587 (현재) |

|||||

|

(주)대한항공 |

칼제이십칠차유동화전문 유한회사 |

2020-06-04 |

일본지역에서 발생하는 화물 매출채권 (CASS 정산분) |

¥250,168 (최초) |

엔화 ABS |

|

¥27,876 (현재) |

|||||

|

(주)대한항공 |

칼제이십팔차유동화전문 유한회사 |

2020-06-11 |

미주지역에서 발생하는 화물 매출채권 (CASS 정산분) |

$237,596 (최초) |

미화 ABS |

| $36,456 (현재) | |||||

(나) 자산관리계약

1) 칼제이십오차 ABS (원화)

가) 관리위탁자 : 칼제이십오차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 국내지역에서 발생하는 여객 카드매출채권 (BC카드)

라) 관리수수료에 대한 사항 : 연 2,000만원

마) 기타 계약상 특수한 내용 : 없음

2) 칼제이십육차 ABS (HK$)

가) 관리위탁자 : 칼제이십육차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 홍콩지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 3,000만원

마) 기타 계약상 특수한 내용 : 없음

3) 칼제이십칠차 ABS (엔화)

가) 관리위탁자 : 칼제이십칠차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 일본지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 3,000만원

마) 기타 계약상 특수한 내용 : 없음

4) 칼제이십팔차 ABS (달러)

가) 관리위탁자 : 칼제이십팔차유동화전문유한회사

나) 자산관리자 : 한국씨티은행

다) 수탁자산의 종류 : 미주지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 USD 21,600

마) 기타 계약상 특수한 내용 : 없음

다. 주요자회사 ㈜한진

해당사항이 없습니다.

라. 주요종속회사 ㈜칼호텔네트워크

종속기업인 ㈜칼호텔네트워크는 2001년 9월 인천국제공항공사와 호텔건물 준공일로부터(2003년 8월 28일) 50년간 호텔의 소유권과 운영권 및 동 기간동안 토지사용권을 가지는 국제업무지역 호텔시설사업에 대하여 실시협약을 체결하였습니다. 동협약에 의하여 호텔의 무상사용 기간인 50년이 경과되면 동 호텔은 인천국제공항공사에 귀속되며, 귀속 후에는 인천국제공항공사와 협의하여 관계법에 정하여진 적정사용료를 지급하고 계속 사용할 수 있습니다. 또한 2002년 7월 호텔 개발과 운영활동, 마케팅 및 경영서비스의 제공과 관련하여 HYATT International Corporation의 계열회사인 Hotel Project System Pte., Ltd.와 기술서비스 및 로얄티 계약을 체결하였습니다. 이후 2002년 10월, 2011년 11월과 2014년 7월에 걸쳐 개정되었습니다.

그리고 2009년 중 인천국제공항공사와 국제업무지역(IBC)-1 호텔(H2) 개발사업과 관련한 실시협약을 체결하였습니다. 동 협약에 의하면, 동 종속기업은 호텔 운영개시일로부터 50년간 토지사용권 및 시설의 소유권을 가지며, 토지사용료를 납부하여야 합니다. 다만, 동 종속기업은 사업기간 만료시 인천국제공항공사와 토지사용기간의 연장에 대하여 협의할 수 있습니다.

한편, 토지사용기간이 만료되거나 협약이 해지되는 경우 토지에 설치된 시설물을 철거하여야 합니다. 이에 따라, 연결실체는 시설물철거와 관련하여 경제적 사용이 종료된 후에 원상회복을 위하여 그 자산을 제거, 해체하는데 소요될 것으로 추정되는 비용이 충당부채의 인식요건을 충족함에 따라 이에 대한 현재가치 3,108,353천원의 복구충당부채를 사용권자산의 취득원가에 반영하였으며, 동일한 금액을 부채로 계상하였습니다. 가산된 복구충당비용은 동 사용권자산의 내용연수에 따라 비용화하고 있으며, 현재가치로 표시된 복구충당부채에 대해서는 유효이자율법에 의해 이자비용을 계상하고 복구충당부채에 가산하고 있습니다.

한편, 동 종속기업은 당기말 현재 한국산업은행 등으로부터 차입한 원리금(당기말 현재 차입금: 200,000백만원)을 상환할 자금이 부족한 경우, 지배기업인 ㈜한진칼이 부족자금을 보충하기 위하여 동 종속기업의 유상증자 등에 참여하는 약정을 한국산업은행 등과 체결하고 있습니다. 약정 한도 금액은 260,000백만원 입니다.

또한 당사 보험계약상의 재산보험금청구권에 대주들을 위한 질권이 설정되었습니다.당사의 건물 관련 보험 사고가 발생한 경우, 대주들은 담보설정금액을 한도로 보험금전액을 수령할 수 있는 권리를 가집니다. 당사는 모든 보험 증권의 원본을 담보 관리 은행에게 교부한 바 있습니다.

마. 주요종속회사 정석기업㈜

종속기업인 정석기업㈜ 은 유의적인 공동약정인 공동투자건물을 보유하고 있습니다. 동 공동영업 약정 하에서 임대목적으로 투자된 인천광역시 중구에 위치한 인하국제의료센터 건물에 대해 연결실체 20%, ㈜대한항공 50%, 한국공항㈜ 20% 및 (학)정석인하학원 10%의 지분을 각각 소유하고 있는 바, 각 공동영업자는 자신의 지분에 해당하는 만큼의 임대수익에 대한 권리가 있습니다.

2. 연구개발활동

가. 한진칼 및 주요종속회사

해당사항 없음

나. 주요 자회사 ㈜대한항공

(가) 연구개발 활동의 개요

당사는 축적된 개발경험과 기술능력을 바탕으로 보잉, 에어버스 등 세계적 항공기 제작사와 대형 민간 항공기 국제공동개발을 수행하고 있으며, 무인항공기 플랫폼 개발, 항공기 성능개량, UAM (Urban Air Mobility), 항공교통관리, AI, 우주발사체, 스텔스 등 기술경쟁력을 갖춘 신성장 분야 중심의 연구개발을 추진하고 있습니다. 이를 기반으로 핵심역량을 강화하고 시너지를 창출하여 최고의 기술과 경쟁력을 갖춘 글로벌 항공우주 선도기업이 되고자 노력하고 있습니다.

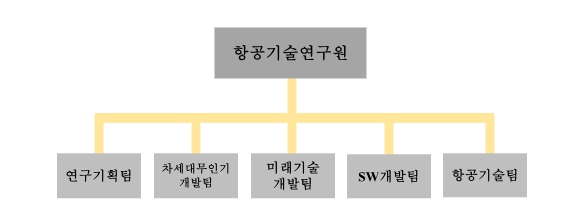

(나) 연구개발 담당조직

| (2024.12.31.기준) |

|

|

연구개발 담당조직 |

(다) 연구개발비용

최근 3년간 연구개발 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2024년 | 2023년 | 2022년 |

| 자산계상 | 0 | 0 | 0 |

| 비용계상 | 80,170 | 52,324 | 45,233 |

| 연구개발비 합계 | 80,170 | 52,324 | 45,233 |

| 연구개발비 / 매출액(*1) 비율 | 0.50% | 0.36% | 0.34% |

| (정부보조금)(*2) | 2,154 | 2,068 | 579 |

(*1)전사 매출액 대비 비율

(*2)우주 발사체 및 복합재 관련 연구 등

(라) 연구개발 실적

당사는 연구개발 업무를 전담하는 R&D센터를 별도로 운영하여, 유ㆍ무인 항공기 전 분야에 걸친 연구개발을 수행하고 있습니다.

항공기 부문에서는 787 Aft Body 등 핵심 구성품과 A350 Cargo Door 등의 민항기 국제공동개발 및 수리온 공동개발에 참여한 바 있습니다. 또한 정부 주관 신호정보기 개조개발과 해군에서 운용중인 P-3C 해상초계기 성능개량을 완료하였습니다. 2019년부터 에어버스와 함께 차세대 날개 구조물 플랫폼 개발을 위한 국제공동개발 프로젝트(Wing of Tomorrow)를 수행 중에 있으며, 상세 설계 및 축소형 시제 개발을 완료하고 도면 창생 및 실물 일체형 시제 제작을 위한 치공구 제작하여, 2022년 실물 일체형 시제 제작을 완료하였습니다.

무인항공기 부문에서는 2020년 사단정찰용 무인기의 양산 납품을 완료 하였고, 2023년 대형 전략급 무인정찰기 체계개발 완료 후 양산에 착수하였습니다. 또한, 항전장비의 개조를 통해 2025년부터 최신화된 피아식별장비, 음성통신장비, 충돌회피장비를 적용할 예정이며, 엔진 및 주요장비의 국산화 개발과제를 활용한 파생사업(수출 등)들도 준비 중에 있습니다. 한편, 미래 무인기 시장에 대비하여 2016년 스텔스 무인기 기술시범기 개발 및 2021년 스텔스 비행체 형상설계 및 구조물 핵심기술을 확보하였으며, 2022년 '차세대 스텔스 무인기 개발센터' 설립을 기반으로 저피탐 무인편대기 개발에 참여 및 스텔스 핵심기술을 고도화 중입니다. 2023년에는 스텔스형상 소형무인기 2종 제작 및 납품 완료하였습니다. 뿐만 아니라, 2019년 하이브리드 엔진 탑재로 2시간 운용가능 소형 드론을 개발하여 항공안전기술원(KIAST)으로부터 국내 최초 하이브리드 드론의 안전성 인증을 획득하고 주문자 상표 부착생산(OEM) 방식으로 후속 공공시장 진출 확대 및 민수시장에 진출하였습니다.

신성장 부문에서는 당사가 보유한 여객/화물 운송, 유ㆍ무인 항공기 개발 및 정비 노하우를 바탕으로 미래 도심항공모빌리티(이하 UAM, Urban Air Mobility)와 , AI기반 항공MRO 기술개발을 추진 중이며, 위성 및 발사체 기술개발을 통해 우주 분야 사업확장을 준비하고 있습니다. 2022년 UAM 운항통제 및 교통관리 기술개발에 착수하여 2024년에는 상반기 K-UAM GrandChallenge 1단계 실증을 성공적으로 완료하였습니다. 또한, 2021년부터 시작한 인스펙션 드론 자체개발 사업의 결과물은 국토부 과제로 연계되어, 군집/자율로봇(드론 6대, 로버 2대)에서 획득한 영상을 손상진단 AI가 자동결함 분석하는 기술개발을 진행하고 있습니다. 우주분야에서는 소형발사체용, 공통격벽 추진제탱크 개발 과제, 단간 연결 엄빌리컬 개발 과제, 우주발사체ㆍ우주수송 교육연구센터 과제, 3D프린팅 특화설계 기반 제조기술 개발 과제, 공중발사체 기획연구, 한국형 위성항법시스템 위성 구조계 제작 사업, 한국형 대형통신위성 안테나 기술 과제 등의 기획연구 및 연구개발 과제를 적극적으로 수행하고 있습니다.

최근 3년간 연구개발 완료된 사업 실적은 다음과 같습니다.

| 연 도 | 주요 연구과제명 | 기대효과 |

| 2022년도 |

○ 도심항공모빌리티 실증 플랫폼 구축사업 - 통신전파 환경 조사/환경 분석 |

○ 인천공항과 도심간 UAM 운항경로 개발시 데이터 및 통신환경분석 시스템 활용 |

| 2023년도 | ○ 정찰 능력을 보유한 무인항공기 개발 | ○ 무인항공기 개발 및 제작기술 확보로 파생형 사업 수주 기반 마련 |

|

○ 초소형위성 액체추진 공중발사 방안 연구 - 대형 항공기 활용 공중발사체 요소 기술 정립 |

○ 공중발사체 체계 개발을 위한 기반 기술 확보 및 향후 사업 수주 토대 마련 | |

|

○ 하이브리드 드론 지속 개발 및 시장 진출 다각화 - 하이브리드 추진시스템 전력/제어 구성품 개발 - 섬지역 상시순찰/신속대응 가능한 장기체공 치안드론 운용 체계 개발 - 실증도시 구축사업(치안드론, 배송실증) |

○ 하이브리드 드론 시장 확장 및 상용화 추진 | |

| ○ 소형무인기 2종 개발 및 납품 | ○ 소형무인기 기술개발 토대 마련 | |

| 2024년도 |

○ K-UAM GrandChallenge 1단계 실증완료 - UAM 운항/교통관리 시스템 개발 - 이해관계자 시스템 연동 검증 등 |

○ 국내 UAM 생태계 구축 기여 및 운항/교통 관리시스템 상용화 기반 마련 |

| ○ P-3C 핵심부품 국산화 개발 지원사업 | ○ 유무인 공통 항전 통합 기술 확보를 통한사업 수주 경쟁력 제고 | |

| ○ UAM 항로개설 기획연구 | ○ UAM 항로설계 실증/분석을 통한 고려사항 제시 |

다. 주요자회사 ㈜한진

㈜한진은 별도의 연구개발 담당조직은 없으며, 또한 회계처리준칙에 의한 연구개발비용이 없습니다.

7. 기타 참고사항

1. 상표 관리 정책

가. ㈜한진칼

당사는 한진 기업집단의 지주회사로서, 당사 소유 상표의 가치 제고 및 육성, 보호 활동을 종합적으로 수행하고 있습니다. 2013년 8월 1일 회사분할 이후 당사가 소유 하게 된 상표를 사용하고 있는 계열사와 상표 사용 계약을 체결하여 사용료를 수취하고있습니다. 사용료는 사용하는 회사의 매출액을 기준으로 산정됩니다.

2. 지적재산권 보유 현황

작성 기준일 현재 당사는 950건의 상표를 보유하고 있습니다.

3. 환경 물질의 배출 또는 환경 보호와 관련된 정부 규제의 준수

가. 주요자회사 ㈜대한항공

㈜대한항공의 환경영향에는 항공기 운항 시 배출되는 이산화탄소와 이착륙 소음, 각종 지상조업활동 과정에서 발생하는 폐기물, 폐수, 대기오염물질 등이 있으며, 배출권거래제, 화학물질관련법 등 국내외 환경규제를 적용 받고 있습니다.

㈜대한항공은 연료효율이 높고 소음 발생이 적은 최신의 친환경항공기를 지속 도입하여 항공기 운항 과정에서 발생하는 배출가스와 소음을 최소화 하고 있으며 다각적인 연료절감 과제를 시행하여 이산화탄소 배출량을 줄여 나가고 있습니다.

또한, 지상의 각 사업장에서 발생하는 대기오염물질과 수질오염물질 등은 법적 배출 허용 기준의 50% 미만으로 오염물질이 배출되도록 엄격히 관리하고 있으며, 화학물질의 안정적인 관리를 위해 화학물질관리시스템을 구축하여 화학물질 입출고 정보와 사용현황을 체계적으로 관리하고 있습니다.

뿐만 아니라, ㈜대한항공은「환경 오염 피해 배상 책임 및 구제에 관한 법률」에 따라 환경오염 피해 발생시 법적 책임 보상(환경 복구, 손해배상 등) 및 환경영향(수질, 대기, 토양 오염 등) 피해에 대응하기 위하여, 전사 해당 사업장에 대해 환경책임보험을 가입하여 회사에 미치는 영향을 최소화 하고 있습니다.

나. 주요자회사 ㈜한진

㈜한진은「물류정책기본법」 제60조의3 (환경친화적 물류활동 우수기업 지정) 및 동법 시행규칙 제14조의2(우수녹색물류실천기업의 지정기준 및 절차 등)에 따라 '15년 국토교통부로부터 우수녹색물류실천기업 인증을 취득하여 현재까지 유지하고 있습니다.

(우수녹색물류실천기업 인증)

- 근거법령 : 「물류정책기본법」 제60조의3

- 인증부처 : 국토교통부

- 최초 인증일 : 2015년 10월 30일 (3년 주기로 갱신)

- 유효기간 : 2025년 1월 23일 ~ 2028년 1월 22일

다. 주요종속회사 ㈜칼호텔네트워크

㈜칼호텔네트워크는 기업의 사회적 책임을 실현하기 위해 온실가스 및 환경오염을 최소화하기 위한 노력을 기울이고 있습니다. 또한, ㈜칼호텔네트워크가 운영하는 그랜드 하얏트 인천 호텔 웨스트 타워는 미국 그린빌딩위원회(USGBC·The U.S. Green Building Council)에서 주관하는 친환경 건물 인증 (LEED·Leadership in Energy & Environmental Design)의 골드 등급을 획득했습니다.

4. 시장여건 및 영업의 개황 등

가. ㈜한진칼

(1) 업계의 현황

국내 지주회사의 수는 '23년 12월말 기준 총 174개사입니다.

[공정거래법상 지주회사 수 추이]

| (단위 : 개) |

| 구분 | 2012.9. | 2013.9. | 2014.9. | 2015.9. | 2016.9. | 2017.9. | 2018.9. | 2019.9. | 2020.9. | 2020.12. | 2021.12. | 2023.9. | 2023.12. |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 지주회사 전체 수 | 115 | 127 | 132 | 140 | 162 | 193 | 173 | 173 | 167 | 164 | 168 | 172 | 174 |

| 대기업집단 | 30 | 32 | 31 | 30 | 20 | 41 | 37 | 39 | 43 | 46 | 48 | 58 | 63 |

(출처 : 공정거래위원회 보도자료, 2024.6.27)

(2) 회사에 영향을 미치는 법률

지주회사는 독점규제 및 공정거래에 관한 법률의 지주회사 등의 행위제한 등에 해당하는 행위를 하여서는 안됩니다. 또한, 당사는 주권상장법인으로서 자본시장과 금융투자업에 관한 법률에 의하여 종속회사의 주요사항을 신고하여야 하며, 동시에 지주회사로서 유가증권시장 공시규정에 따라 자회사의 주요 경영사항에 대하여도 신고하여야 합니다.

나. 주요자회사 ㈜대한항공

(1) 업계의 현황

국제항공운송협회(IATA)에 따르면, 2024년 12월 누계 기준 글로벌 항공여객 수송량(RPK)은 전년 대비 +13.6% 증가하였으며, 팬데믹 이전인 2019년 대비 101% 수준을 기록하였습니다. 반면 2023년 전년비 감소했던 글로벌 항공화물 수송량(CTK)은 2024년 전자상거래 수요의 강세와 홍해사태 등으로 해운물류 병목현상 등의 영향으로 반등, 2024년 12월 누계 기준으로 전년 대비 +12.2% 증가하였습니다.

2025년에는 아시아와 중동의 항공여객 수요가 글로벌 수요 상승세를 이끌며, 팬데믹 이전 수준으로 회복할 것으로 전망하고 있습니다. 또한, 유가가 하락세를 보이고 무역량이 지속적으로 확대되는 것이 화물 수요에 긍정적인 영향을 줄 수 있지만, 미국 관세 부과 조치와 이에 따른 인플레이션 등 부정적인 영향 또한 발생할 수 있다는 우려를 표했습니다. 이와 같은 시장 전망 속에서 2025년 글로벌 항공산업 수익이 사상 첫 1조 달러를 넘을 것으로 예측하고 있습니다.

(2) 공시대상 사업부문의 구분

(가) 항공운송사업

1) 여객사업

2024년도 국제 항공여객 사업은 공급과 수요의 측면에서 안정적인 성장을 이어갔습니다. 국내외 정세 급변에 따른 변동성 확대는 운영상 제약이었으나 대한항공은 어느 때보다 내실있는 성장을 위해 매진했습니다. 기회와 우려가 공존하는 가운데 2024년 당사는 여객 수송 실적 (RPK, Revenue Passenger Kilometer)을 전년 대비 +13% 개선했을 뿐만 아니라, 프리미엄 서비스 선호 경향에 적극 대응하고 수익성 본위의 노선을 운영함으로써 경쟁 심화 속에서도 Yield 하락폭을 최소화하였습니다.

미주 노선은 중국 발착 미국/캐나다 연결 수요와 미동부행 견조한 실적 기반으로 전년비 수송 실적을 +9% 개선하며 여객 사업 실적을 견인하였습니다. 일본 노선은 연중 지속된 엔저와 임시 공휴일 지정 등의 호재 활용, 지방행 운항을 재개하는 등 공격적으로 노선을 운영하여 전년비 수송 실적을 +35%로 크게 제고하였습니다. 중국 노선은 경기 침체의 영향으로 중국발 해외 여행 심리 회복이 지연되는 가운데, 홍콩, 타이베이, 몽골행 여행 수요가 꾸준히 발생하며 전년비 수송 +75% 증가하였습니다. 다만, 중국 정부가 2024년 11월 8일부터 한국 여권 소비자에 대해 무비자 체류를 전격 허용함에 따라 반등 계기를 마련하였으며, 이에 상하이, 칭다오 등 한국발 선호 노선을 중심으로 실적이 개선될 것으로 기대됩니다. 동남아와 대양주 노선은 타 항공사들의 공급 증대에 따라 단위당 수익이 소폭 감소했으나 시장 환경 변화에 대응, 적정 공급을 운영하며 전년비 수송을 각각 +17%, +10% 제고하였습니다. 한편, 구주 노선은 기업 결합 관련 시정 조치를 성실히 이행하면서도 전년 수준 공급, 수송 실적을 기록하였습니다. 국내선은 수요 집중일 공급 확대 및 마일리지 전용 특별기 운영 등을 통해 해외 여행 선호 환경 속에서도 전년 수준의 수송 실적을 유지하였습니다.

2024년 당사는 대한민국 항공산업 재편이라는 시대적 과업 달성을 위해 결합 최종 승인에 역량을 결집시키면서도, 수익성 개선과 고객 만족 제고를 위해 노력한 결과 다음과 같은 성과를 거두었습니다.

당사는 2024년 마카오 (7월), 리스본 (9월), 타이중 (10월), 푸저우 (12월)에 신규 취항하며 수요 저변을 확대했을 뿐만 아니라 나가사키 (10월), 구마모토 (11월) 노선에 운항을 재개하며 일본 지방행 수요 증가에 적극 대응했습니다. 이에 그치지 않고 오슬로, 트빌리시, 아테네, 예레반 등 미취항 도시에 부정기를 투입하며 신시장 개척을 위한 노력을 지속하였습니다.

마지막으로 당사는 최신 AI 기술과 오랜 기간 누적된 서비스 경험을 기반으로 2024년 9월 AICC (AI Contact Center)를 신규 구축하고, 예약/발권 시스템을 업그레이드하는 등 체계적 고객관리와 서비스 품질 강화 노력을 지속했습니다. 와이파이 서비스 제공 기재를 지속 확대하여 초연결 시대 고객 편의를 제고하기도 하였습니다. 안전 운항은 대한항공 업무의 근간이며 대고객 서비스의 시작입니다. 앞으로도 대한항공은 안전을 최우선으로 생각하고 차별화된 고객 경험을 제공하기 위해 최선을 다하겠습니다.

2) 화물사업

2024년 글로벌 항공화물 시장은 중국발 전자상거래 수요를 동력으로 전년대비 수요 상승세를 기록하였습니다. 연초 중국의 춘절과 한국의 설 연휴 기간 시장 수요가 일부 감소하는 양상이 나타났으나 전자상거래 수요의 약진에 기인하여 수요 회복 시기가 과거 대비 빠른 속도를 보였습니다. 홍해 및 중동 지역의 지정학적 불안이 연중 계속되며 항공 전환 수요가 증가하였고, 반도체 업황 개선 등의 효과로 7~8월 통상 비수기 기간 임에도 견조한 수요 상황을 유지하였습니다. 더불어 미국의 대중 관세 정책 변경 및 EU의 정책 변화 움직임에 따라 항공화물 수요의 강세가 이어졌으며, 이에 연말 소비 특수가 더해지며 4분기까지 견조한 수요 상황을 유지하였습니다.

당사는 시장 수요를 견인한 중국발 전자상거래를 최대 유치하기 위하여 화주와의 고정 물량 계약을 지속 확대하여 선제적으로 물량을 확보하고, 전용 차터를 추가로 유치하여 안정적인 수요에 기반해 운영할 수 있었습니다. 계약 수요 관련 미국, 캐나다 등 전자상거래 주요 gateway에 부정기편 운항으로 공급을 확대하고, 해운과 항공의 복합운송 형태인 SEA & AIR 수요 증가에 따라 동 수요에 대한 신규 화주 발굴 및 적극적인 영업 활동을 전개 하였습니다.

또한, 시리즈성/프로젝트성 수요를 적극 공략한 수익 창출 활동을 전개하였습니다. 2분기 미주발 체리, 동남아발 망고 등 계절성 신선화물이 집중 출하되는 시기 작황 상황 예상 및 수요에 연동한 유연한 공급 운영으로 동 수요를 최대 유치하였습니다. 남미산 체리/망고 및 북미산 랍스터가 본격적으로 출하되는 4분기에는 주요 포워딩 고객과의 파트너십을 통하여 선제적으로 물량을 확보하는 등 동 수요를 적극 유치하였습니다. 이 밖에도 태양광 설비, 배터리 소재, 의약품/의류 및 일본행 전자상거래 프로모션 수요를 대량 유치하여 수익을 증대하였습니다.

이 밖에도 신시장 및 신규 수요를 유치하는 노력도 지속하였습니다. 포르투갈 리스본 여객기 신규취항에 따라 선제적인 화물 판매 전략을 수립하여 기존 고객과의 수송 지역 확대 및 유럽 역내 네트워크를 활용한 연계 판매로 신시장을 개척 중입니다.

당사는 불확실성이 지속되는 항공화물 시장 환경에서 숙련된 운송 서비스와 안정된 네트워크를 활용해 적극적인 영업 및 마케팅 활동을 통한 수익 증대 및 지속 성장을 위해 노력하겠습니다.

(나) 항공우주사업

주요 매출 비중을 차지하는 항공기체사업 부문은 보잉/에어버스 등 해외 OEM 업체와 협력하여 항공기의 주요 기체구조물의 설계부터 제작까지 수행하고 있습니다. 2024년에는 미국 보잉社와 수행중인 동체 및 날개 구조물을 2025년부터 2029년까지 추가공급하는 약 1.2조원 규모의 후속계약을 체결하였습니다. 미래 성장을 위해서는 민항기 기체 구조물 사업 뿐만 아니라 군용기/무인기 기체 사업 참여 등을 통해 사업 영역을 확장하여 지속적으로 성장할 예정입니다.

군용기사업 부문은 미국군과 한국군의 다양한 항공기에 대한 창정비와 성능개량을 수행하고 있습니다. 2024년에는 민항기 정비 기술력과 군용 항공기 창정비 경험을 바탕으로 대한민국 공군의 공중급유기 창정비 초도 출고를 성공적으로 마쳤습니다. 노후화된 항공기의 퇴역으로 인해 창정비 물량의 축소가 예상되어, 창정비 사업의 해외 진출 등 사업 다변화와 성능개량 사업 확대로 지속적으로 매출을 확대해 나갈 계획입니다.

무인기사업 부문에서는 소형부터 대형까지 다양한 플랫폼을 개발 및 생산하고 있습니다. 2024년에는 당사에서 납품한 사단무인기의 성과기반군수지원 사업을 수주하여, 수리부속의 구매/정비 및 기술지원용역 등을 통해 안정적운용을 위한 후속군수지원을 제공할 예정입니다. 또한, 국방과학연구소 주관 소형 무인기의 양산/성능개량 및 중형 무인기 개발 등 다양한 무인기사업을 수주하였으며, 대형 무인기인 중고도무인기의 양산에 역량을 집중하고 있습니다. 그리고 무인기 개발 시장을 선도하기 위하 스텔스 핵심 기술 개발, 유ㆍ무인 복합체계, 군집 제어, 자율 임무수행 등 차세대 무인항공기 핵심 기술을 연구하고 있으며, AI Pilot 등 SW 분야에서도 지속적인 연구개발을 통해 미래 사업을 준비하고 있습니다.

(2) 한국시장 점유율

한국시장에 대한 주요 경쟁사와의 3년간 점유율 추이는 다음과 같습니다.

| 구 분 |

국제여객 수송점유율 |

국제화물 수송점유율 |

||

| ㈜대한항공 | 2022년 | 20.6% | 32.1% | |

| 2023년 | 17.0% | 25.8% | ||

| 2024년 | 17.0% | 25.4% | ||

| 아시아나항공㈜ |

2022년 | 14.2% | 19.5% | |

| 2023년 | 11.7% | 17.1% | ||

| 2024년 | 12.2% | 16.8% | ||

| 기타 |

국내 항공사 |

2022년 | 26.3% | 3.6% |

| 2023년 | 38.8% | 6.7% | ||

| 2024년 | 38.2% | 6.7% | ||

|

해외 항공사 |

2022년 | 38.9% | 44.7% | |

| 2023년 | 32.5% | 50.4% | ||

| 2024년 | 32.6% | 51.1% | ||

※ 공항공사 자료

- 여객: 국내 출/도착 (환승객 제외)

- 화물: 국내출발 국제선 직화물 기준 (환적화물 제외)

(3) 시장의 특성

○ 계절에 따라 항공수요의 편차가 크며, 항공기 도입에 대규모 투자가 수반되어 공급탄력성이 낮음

○ 철도 등 타 교통수단에 비해 역사는 짧지만, 고속ㆍ장거리 수송에 있어서 경쟁우위 점유

○ 항공수요의 특성상 사회ㆍ경제적 환경변화에 따라 민감하게 반응

(4) 신규사업 등의 내용 및 전망

- 해당사항 없음

다. 주요자회사 ㈜한진

(1) 산업의 특성

물류산업은 제품의 생산 후 소비에 이르기까지의 전 과정에 관련된 산업으로, 육상/항공/해상운송, 항만하역, 보관, 택배에 이르기까지 여러 사업이 유기적으로 실행되는 복합 산업입니다. 각 사업부문별로 수출입 물동량, 내수 경기 및 소비 패턴의 변화, 기업 및 국가 정책 등의 영향을 받으며 세계 경제의 분업화에 따른 국가간 교역량 증가와 글로벌 이커머스 등 온라인 쇼핑 시장의 성장으로 물류의 중요성이 더욱 높아지고 있습니다.

전통적인 물류산업에서는 시설과 장비, 인력이 경쟁우위 요소였으나, 최근 대형 유통기업들과 제조기업들의 물류업 진출과 IT기술 발달에 따라 물류산업은 동종업계뿐만 아니라 이종산업과도 경쟁하게 되었고, 성장을 위해서는 지속적인 혁신과 기술 개발을 통한 새로운 경쟁우위의 확보가 요구되고 있습니다.

(2) 산업의 성장성

글로벌 공급망 재편과 지정학적 리스크, 보호무역 강화로 산업전망에 불확실성이 있으나 산업별 수요 증가와 글로벌 이커머스를 통한 유통채널 다변화 및 생활물류의 지속적인 확대 추세에 따라 관련 물류시장의 성장성도 긍정적으로 전망되고 있습니다.

(3) 경기변동의 특성

물류산업은 수출입 경기, 기업들의 경영환경 및 소비자의 소비심리/패턴에 따른 국내 물동량 추이에 영향을 받습니다. 당사는 택배, 국내물류, 국제운송, 해외물류 등 국내외 물류를 아우르는 다양한 사업 포트폴리오로 경기변동에 따른 회사 사업 전체의 영향을 최소화하고 있으며, 육상운송, 항만하역, 물류센터, 국제/국내 택배 등 각 사업을 연계한 통합 물류 서비스 운영과 신사업 개발로 변화에 대응할 수 있는 경쟁력을 강화하고 있습니다.

(4) 계절성

물류산업은 수출입 및 내수 경기 등에 영향을 받지만 원자재 및 국제운임 변동과 같은 산업 경쟁 속에서도 화물의 이동량은 일반적으로 꾸준하게 증가하기 때문에 타업종에 비하여 경기 변동에 상대적으로 영향을 적게 받는 편입니다. 명절이나 휴가철에 제품의 주문량이나 수출입 물량의 일부 등락이 발생하지만, 당사는 특정 사업에 치우치지 않으므로 계절적 요인으로부터 받는 영향은 적습니다.

(5) 국내외 시장여건

전 세계 국가간 교역의 꾸준한 증가와, 특히 팬데믹 이후 비대면 거래 활성화와 국가간 전자상거래 시장 성장에 따라 관련 물류산업 규모도 성장하고 있는 추세입니다. 하지만 진입장벽이 낮은 국내 운송 및 포워딩 산업은 전체 산업 규모의 성장과 동시에 종사업체의 수 역시 늘어나고 있어 업체들간의 경쟁은 심화되고 있는 상황입니다.

택배산업의 시장규모는 2000년대 이후 지속적인 성장세를 지속하고 있는 반면, 택배운임은 2020년까지 평균단가가 지속적으로 하락해 왔습니다. 2021년 사회적 합의에 따른 단가 인상 협의를 시작으로 택배사, 화주사, 택배업 종사자 및 고객과의 상생을 바탕으로 한 지속성장의 가능성을 마련하였으나, 최근 경기 침체와 중국 저가 이커머스 영향에 따른 국내 이커머스 시장 성장 정체, 이커머스 유통기업의 택배시장 진출로 경쟁이 더욱 치열해지고 있습니다.

그 외 최근 녹색성장과 산업안전보건 관리 강화 기조에 따라 친환경 차량/장비로의 전환, 공동물류 활성화, 태양광에너지 발전설비 설치 등을 통한 친환경 물류 체계 구축, 물류시설/사업장의 안전 및 정보보안 강화를 추진하고 있습니다.

(6) 경쟁우위 요소

최근 산업의 경계를 뛰어넘어 유통/제조업체의 물류 참여, 기존 물류업체 간 경쟁심화로 지속가능한 성장을 위한 경쟁력 확보가 어느 때보다 중요해지고 있습니다. 한진은 80년간 축적한 물류사업 노하우와 전국 및 세계 각국의 네트워크, 글로벌 이커머스 전용 물류센터, 대전 Mega-Hub 등 국내외 물류 인프라와 택배/국제특송/운송관리시스템 등 IT 경쟁력을 바탕으로 고객 맞춤형 비즈니스 모델을 제공하고 있습니다. 또한, 중소형 이커머스 셀러, 농,수,축산 농가, K패션 브랜드 등 다양한 사회 구성원과 동반성장 가능한 디지털플랫폼 사업 및 적극적인 CSV활동과 ESG(환경, 사회, 지배구조) 경영으로 지속가능한 기업의 경쟁력을 강화하고 있습니다.

(7) 자원 조달상의 특성

물류와 택배사업은 시설, 장비와 차량 등 대규모 투자를 통한 사업 자원 마련과 현장 인력의 안정적 운영을 통해 양질의 서비스를 제공하고 있습니다. 차량은 국내에서, 장비 중 일부는 해외에서 조달하고 있으며 노동력도 대부분 국내 인원이며 하역사업의 경우는 각 항만별 항운노동조합으로부터 일률적으로 인력을 공급받고 있습니다. 안정적인 택배 서비스를 위해 대규모 택배 터미널 확충, IT 시스템과 지방 Sub 터미널의 자동화 설비 확대 투자 지속, 배송직원 건강검진 제공 등 집배점과의 상생협력에도 노력을 기울이고 있습니다.

라. 주요종속회사 ㈜칼호텔네트워크

(1) 산업의 특성

호텔업은 관광객의 숙박에 적합한 시설을 갖추어 이를 관광객에게 제공하거나 숙박에 부수되는 음식·오락·휴양·공연 또는 연수에 적합한 시설 등을 함께 갖추어 이를 이용하게 하는 산업입니다. 호텔의 기본 산업은 숙박업 개념에 기초한 객실 판매이지만 객실 판매 이외에 음식료, 레저사업 등 부대사업의 비중이 높아지고 있습니 다. 호텔업은 경제성장에 따른 부의 확대와 국제교류 증가에 따라 성장하는 대표적인서비스산업으로서 굴뚝없는 산업, 고부가가치 산업, 고용효과가 큰 자본집약적 산업입니다.

(2) 경쟁우위 요소

호텔업의 경우 개별 업체의 사업역량이 상대적인 경쟁우위를 결정짓는 주요 요인이 되며, 개별 업체의 사업역량은 일반적으로 호텔의 입지 여건, 브랜드 인지도, 구비시설 및 서비스 수준 등을 통해 결정됩니다. 또한, 호텔사업장의 입지 조건과 시설 및 서비스 수준은 브랜드 인지도에 영향을 미치게 되고, 우수한 브랜드 인지도는 객실판매 효율성 및 부대사업 경쟁력 제고를 통해 외부 효과에 따른 변동가능성을 완화하고해당 업체의 사업역량을 증진하게 하는 등 상호간에 밀접하게 영향을 미치게 됩니다.

마. 주요종속회사 정석기업㈜

(1) 산업의 특성

부동산임대사업의 경우 투자규모가 비교적 큰 자본집약적 산업으로 사업장의 입지가매출 및 수익에 많은 영향을 미치며, 제품의 차별화에 많은 비용이 소요되고, 품질경쟁보다는 가격경쟁에 많이 의존하는 산업입니다. 임대관리사업과 주차사업은 부동산 임대사업의 부대사업으로 동사업의 실적은 임대사업의 성과에 의해 영향을 받습니다.

(2) 경쟁우위 요소

부동산임대사업은 자금력에 의존하며 시장 진입 및 출입이 자유로운 완전경쟁산업입니다. 따라서, 부지매입 및 건축을 위한 자금력에 의하여 진입여부가 결정되며 건물의 입지조건, 규모 및 임대가격이 경쟁의 중요한 요소로 작용합니다. 따라서, 부동산업의 경기침체, 투자둔화에 따른 수요감소의 시장에서 신규 고객확보를 위하여 전략적인 영업활동의 전개가 필요하며 기본적인 경쟁력 강화 방안과 함께 장기적으로는 신규수익원 창출을 위한 다양한 검토가 이루어져야 합니다.

5. 사업부문별 요약 재무현황

가. ㈜한진칼

연결실체의 부문별 손익에 대한 정보는 다음과 같습니다.

(1) 2024년 (제12기)

| (단위 : 백만원) |

| 구 분 | 호텔업 | 데이터베이스 및 온라인정보 제공업 |

일반 및 국외 여행사업 |

임대업 등 | 연결조정액 | 합 계 |

|---|---|---|---|---|---|---|

| 총매출액 | 122,282 | 33,188 | 51,616 | 178,169 | (93,098) | 292,157 |

| 내부매출액 | (7) | (106) | (1) | (92,984) | 93,098 | - |

| 순매출액 | 122,275 | 33,082 | 51,615 | 85,184 | - | 292,157 |

| 비중 | 41.9% | 11.3% | 17.7% | 29.2% | - | 100.0% |

| 영업이익(손실) | 9,108 | 9,040 | 257 | 121,531 | (90,743) | 49,193 |

| 비중 | 18.5% | 18.4% | 0.5% | 247.0% | (184.5%) | 100.0% |