|

|

대표이사 등 확인서 |

사 업 보 고 서

(제 13 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 애경케미칼 주식회사 |

| 대 표 이 사 : | 표경원 |

| 본 점 소 재 지 : | 서울특별시 마포구 양화로188(동교동, 애경타워) |

| (전 화) 02-6078-3000 | |

| (홈페이지) http:/www.aekyungchemical.co.kr | |

| 작 성 책 임 자 : | (직 책) 팀장 (성 명) 서정명 |

| (전 화) 02-6078-3069 | |

【 대표이사 등의 확인 】

|

|

대표이사 등 확인서 |

I. 회사의 개요

1. 회사의 개요

(1) 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 10 | - | 1 | 9 | 4 |

| 합계 | 10 | - | 1 | 9 | 4 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

애경해양(강서)화공유한공사 | 2024년 11월 27일 법인등기 말소로 청산 완료 |

| - | - |

(3) 회사의 법적ㆍ상업적 명칭

회사 정관상 회사의 명칭은 다음과 같습니다.

| 구분 | 회사의 명칭 |

| 한글 | 애경케미칼 주식회사(약호 애경케미칼㈜) |

| 영문 | Aekyungchemical Co.,Ltd.(약호 AKC) |

당사는 2021년 11월 01일자로 애경화학(주) 및 에이케이켐텍(주)를 흡수합병하여 상호를 애경유화(주)에서 애경케미칼(주)로 변경하였습니다.

(4) 설립일자

회사의 설립일은 2012년 9월 3일입니다.

(5) 본사의 주소, 전화번호, 홈페이지 주소

| 본사의 주소 | 서울특별시 마포구 양화로 188 |

| 전화번호 | (02) 6078-3000 |

| 홈페이지 주소 | http://www.aekyungchemical.co.kr |

당사는 2021년 11월 01일자로 애경화학(주) 및 에이케이켐텍(주)를 흡수합병하면서 본점 소재지 및 연락처 등이 위와같이 변경되었습니다.

(6) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(7) 주요 사업의 내용(주요제품 및 서비스 등 포함) 및 향후 추진하려는 신규사업에 관한 간략한 설명

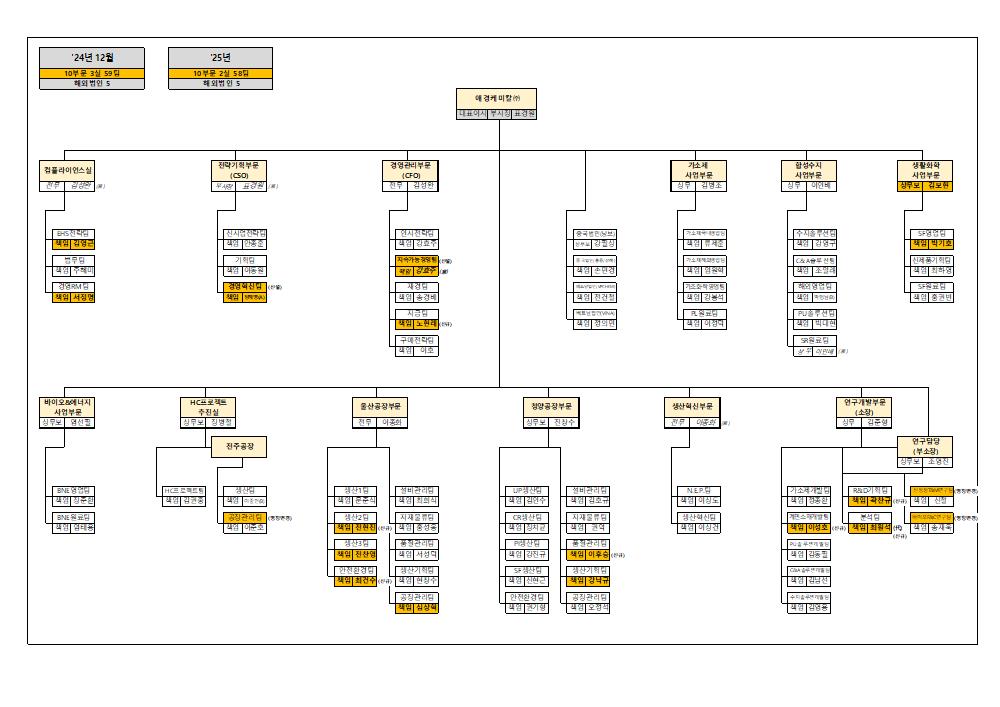

회사는 2021년 11월 1일 애경화학(주)과 에이케이켐텍(주)를 흡수합병하며 가소제사업부문과 합성수지사업부문, 생활화학사업부문과 바이오&에너지사업부문 총 4개의 전략적 영업부문으로 사업구조를 확장하고 기존 사업의 경쟁력 향상 및 친환경 제품 사업역량에 집중하여 미래 트렌드에 능동적으로 대응하고자 최선의 노력을 기울이고 있습니다. 주요 제품으로는 무수프탈산과 가소제, 윤활기유 등(약 47.6%)과 정제글리세린, 계면활성제 등(20.9%), PU 및 코팅용수지 등(12.8%)이 있고 바이오디젤, 바이오중유 및 하드카본 등(16.1%)이 있습니다.

회사의 종속회사는 총 9개사(애경(영파)화공유한공사, AEKYUNG HONG KONG COMPANY LIMITED, 상해투자관리유한공사, 애경특수도료(주), 애경중부컨트리클럽(주), 애경바이오팜(주), AEKYUNG SPECIAL PAINT HANOI CO.,LTD, AK VINA CO.,LTD, AEKYUNG CHEMTECH INDIA PRIVATE LIMITED)이며, 해당 종속회사들의 주요 제품 및 서비스와 '24년 매출 비중은 다음과 같습니다.

<주요종속회사>

- 애경(영파)화공유한공사 : 가소제 / 제조업 (매출비율 : 11.4%)

- 애경특수도료(주) : 페인트/제조업 (매출비율 : 5.1%)

- AK VINA CO.,LTD. : 페인트 / 제조업 (매출비율 : 2.9%)

- 애경중부컨트리클럽(주) : 예술 스포츠 및 여가관련 서비스업 (매출비율 : 1.0%)

<종속회사>

- AEKYUNG HONG KONG COMPANY LIMITED : 무역업 (매출비율 : 0.5%)

- 상해투자관리 유한공사 : 무역업 (매출비율 : 0.1%)

- AEKYUNG SPECIAL PAINT HANOI CO.,LTD : 페인트 / 제조업 (매출비율 : 0.7%)

- 애경바이오팜(주) : 건강기능식품 제조업 (매출비율 : 1.3%)

- AEKYUNG CHEMTECH INDIA PRIVATE LIMITED : 페인트 / 제조업 (매출비율 : 0.1%)

친환경 원료를 이용한 제품군 개발 및 염소화 제품, 수소화 유도체와 친환경 냉동기유 등 향후 추진하려는 신규사업과 관련된 자세한 사항은 본 보고서의 II. 사업의 내용 중 「7. 기타 참고사항 (5) 회사의 현황의 라. 신규사업 등의 내용 및 전망」을 참조하시기 바랍니다.

(8) 신용평가에 관한 사항

회사는 회사채 및 기업어음을 발행하지 않았습니다

(9) 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2012년 09월 17일 | 해당사항 없음 |

2. 회사의 연혁

(1) 회사의 본점소재지 및 그 변경

2021년 11월 1일 : 서울특별시 마포구 양화로 188 (동교동, 애경타워)

(2) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | - | 감사 이문일 | - |

| 2020년 06월 26일 | 임시주총 | 대표이사 박흥식 | - | 대표이사 임재영 |

| 2021년 03월 26일 | 정기주총 | - | 사내이사 장영신 사내이사 박생환 |

- |

| 2021년 09월 30일 | 임시주총 | 대표이사 표경원 | - | 대표이사 박흥식 |

| 2022년 03월 28일 | 정기주총 | 사내이사 김성완 기타비상무이사 이장환 사외이사 주성도 사외이사 우용상 |

사외이사 연태준 | 감사 이문일 |

| 2024년 03월 25일 | 정기주총 | - | 대표이사 표경원 사내이사 장영신 사내이사 박생환 |

- |

| 2024년 08월 31일 | - | - | - | 사내이사 박생환 |

주) 임기만료 및 해임란에 기재된 경영진은 모두 사임한 임원입니다.

(3) 최대주주의 변동

해당사항 없습니다.

(4) 상호의 변경

당사는 2021년 11월 1일자로 애경화학(주) 및 에이케이켐텍(주)를 흡수합병하여 상호를 애경유화(주)에서 애경케미칼(주)로 변경하였으며 주요 종속회사 중 애경특수도료(주)가 본 사업보고서 작성기준일 이후(2025년 1월 8일) 상호를 애경스페셜티(주)로 변경하였습니다.

(5) 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

당사 및 주요종속회사 모두 해당사항 없습니다.

(6) 회사가 합병 등을 한 경우 그 내용

당사는 2021년 11월 1일자로 애경화학(주) 및 에이케이켐텍(주)를 흡수합병하였으며 주요종속회사는 합병 등 해당사항 없습니다.

(7) 회사의 업종 또는 주된 사업의 변화

당사 및 주요종속회사 모두 해당사항 없습니다.

(8) 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

당사 및 주요종속회사 모두 해당사항 없습니다.

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 13기 (2024년 말) |

12기 (2023년 말) |

11기 (2022년 말) |

10기 (2021년 말) |

9기 (2020년 말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 48,648,709 | 48,648,709 | 48,648,709 | 48,648,709 | 32,040,000 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 24,324,354,500 | 24,324,354,500 | 24,324,354,500 | 24,324,354,500 | 16,020,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 24,324,354,500 | 24,324,354,500 | 24,324,354,500 | 24,324,354,500 | 16,020,000,000 |

주) 당사는 2021년 11월 1일 애경화학(주) 및 에이케이켐텍(주)를 흡수합병하며 자본금이 변동되었습니다.

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 48,648,709 | - | 48,648,709 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 48,648,709 | - | 48,648,709 | - | |

| Ⅴ. 자기주식수 | 371,683 | - | 371,683 | 주 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 48,277,026 | - | 48,277,026 | - | |

| Ⅶ. 자기주식 보유비율 | 0.76 | - | 0.76 | - | |

주1) 회사는 분할 설립 시(2012.09.03) 분할비율에 의거 주식을 분할하였으며, 이 때 발생한 단주 1,585주를 매입해 자기주식으로 보유했으나 액면분할(2016.08.18)로 인해 15,850주로 변경되었습니다.

주2) 2017년 3월 14일 자기주식 취득 결정 후 2017년 5월 12일까지 460,000주를 취득하여 475,850주로 변동되었습니다.

주3) 2021년 11월 1일 합병 과정 중 일부 주주의 주식매수청구권 행사 및 피합병법인 주식의 단주 발생으로 자기주식이 476,432주로 변동되었습니다.

주4) 2023년 5월부터 현재까지 주식매수선택권 행사로 자기주식 총 104,749주를 처분하여 제13기 보고서 작성 기준일 현재 자기주식 총수는 371,683주 입니다.

(주식매수선택권 행사는 2023년 5월 19일, 24일, 30일, 6월 26일, 30일, 7월 5일, 2024년 3월 13일, 9월 27일 총 8회에 걸쳐 진행되었음)

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 380,612 | - | 8,929 | - | 371,683 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 380,612 | - | 8,929 | - | 371,683 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 380,612 | - | 8,929 | - | 371,683 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 상기 기초수량은 2024년 1월 1일 기준 보유수량이며 기말수량은 13기 사업보고서 작성기준일(2024년 12월 31일) 기준 보유수량입니다.

주2) 처분 수량은 주식매수선택권 행사에 따른 자기주식 교부로 처분된 수량입니다.

(3) 자기주식 직접 취득ㆍ처분 이행현황

해당사항 없습니다.

(4) 자기주식 신탁계약 체결ㆍ해지 이행현황

해당사항 없습니다.

(5) 자기주식 보유현황

해당사항 없습니다.

(6) 종류주식 발행현황

해당사항 없습니다.

5. 정관에 관한 사항

(1) 정관의 최근 변경일

당사의 최근 정관 변경일은 2024년 3월 25일(제12기 정기 주주총회일)이며 2025년 3월 25일에 개최 예정인 제13기 정기주주총회 안건에 분기배당에 따른 정관 변경 안건이 포함되어 있습니다.

(2) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 28일 | 제10기 정기주주총회 | 1. 사외이사 후보 추천 조항 신설 2. 감사위원회 구성 및 직무, 감사록 기재사항 신설 (감사 관련 조항 삭제) |

- 사외이사 후보 추천위원회 설치에 따른 조항 신설 - 감사위원회 설치에 따른 조항 신설 |

| 2024년 03월 25일 | 제12기 정기주주총회 | 1. 배당기준일과 정기주주총회 의결권 행사기준일을 서로 다른 날로 정할 수 있도록 조항 개정 2. 고정된 중간배당 기준일을 자유롭게 정할 수 있도록 조항 개정 |

- 배당예측 가능성 제고를 위해 배당기준일을 배당, 결정일 이후의 날로 이사회가 정할 수 있도록 개정 |

주1) 해당 이력은 최근 3사업연도 기준으로 작성하였습니다.

주2) 사업보고서에 첨부된 정관은 2024년 3월 25일 개정된 정관이며 사업보고서 제출일 이후 개최되는 제 13기 정기주주총회(2025년 3월 25일)에 분기배당에 따른 정관 변경 안건이 포함되어 있습니다.

(3) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 무수프탈산 제조 및 판매업 | 영위 |

| 2 | 플라스틱원료, 플라스틱첨가제, 플라스틱 제품 제조, 시공 및 판매업 |

영위 |

| 3 | 무수마레인산 제조 및 판매업 | 영위 |

| 4 | 후말산 제조 및 판매업 | 미영위 |

| 5 | 수출 및 수입업 | 영위 |

| 6 | 의약품, 원료약품 제조 및 판매업 | 미영위 |

| 7 | 의료용구, 위생용품 제조 및 판매업 | 영위 |

| 8 | 유기화학 및 무기화학제품 제조 및 판매업 | 영위 |

| 9 | 환경보전 관련제품 제조 및 판매업 | 영위 |

| 10 | 정밀화학제품 제조 및 판매업 | 영위 |

| 11 | 석유화학계 기초화학물질 제조 및 판매업 | 영위 |

| 12 | 기타 기초유기화학물질 제조 및 판매업 | 영위 |

| 13 | 전기용 탄소제품 및 절연제품 제조 및 판매업 | 영위 |

| 14 | 증기, 냉온수 및 공기조절 공급업 | 영위 |

| 15 | 전기, 태양광 발전사업, 기타 발전업 | 영위 |

| 16 | 정보통신서비스업 및 인터넷관련업 | 미영위 |

| 17 | 부동산임대업 | 영위 |

| 18 | 합성수지의 제조 및 판매업 | 영위 |

| 19 | 합성수지를 사용하는 응용가공제품의 제조 및 판매업 | 영위 |

| 20 | 세제, 계면활성제, 의약, 섬유 및 기타산업용 중간화학제품의 제조 및 판매업 |

영위 |

| 21 | 강화플라스틱제품 및 기타 플라스틱물질의 제조 및 판매업 | 영위 |

| 22 | 도료의 제조 및 판매업 | 영위 |

| 23 | 엔에이에이(NaA)형의 세제용도의 제오라이트, 콜로이달 실리카졸류 및 촉매용 제오라이트류의 제조 및 판매업 |

미영위 |

| 24 | 금속캔 및 기타 포장용기 제조 및 판매업 | 영위 |

| 25 | 도매 및 소매업 | 영위 |

| 26 | 부동산매매업 | 미영위 |

| 27 | 창고보관업 | 영위 |

| 28 | 용역업 | 미영위 |

| 29 | 투자업 | 미영위 |

| 30 | 전 각호에 관련된 부대사업 일체 | 영위 |

(4) 사업목적 변경 및 추가내용

공시대상기간 중 사업목적을 변경, 추가한 사실이 없습니다.

II. 사업의 내용

1. 사업의 개요

회사는 2021년 11월 1일 애경화학(주)과 에이케이켐텍(주)를 흡수합병하며 가소제 사업부문과 합성수지 사업부문, 생활화학 사업부문과 바이오&에너지 사업부문 총 4개의 전략적 영업부문으로 사업구조를 확장하고 기존 사업의 경쟁력 향상 및 친환경 제품 사업역량에 집중하여 미래 트렌드에 능동적으로 대응하고자 최선의 노력을 기울이고 있습니다. 회사는 제13기 말 국내 사업장 기준 1,275,621톤의 생산능력과 718,936톤의 생산실적(평균 가동률 55.9%)을 보이며, 생산된 주요 제품 등은 본사 및 해외 생산법인, 해외 판매법인의 판매 경로를 통하여 국내외로 판매되고 있습니다.

회사의 종속회사는 총 9개사이며, 이 가운데 주요 종속회사는 4개사가 해당합니다.

<주요 종속회사>

- 애경(영파)화공유한공사 : 가소제 / 제조업

- 애경특수도료(주) : 페인트/제조업

- AK VINA CO.,LTD. : 페인트 / 제조업

- 애경중부컨트리클럽(주) : 예술 스포츠 및 여가관련 서비스업

<종속회사>

- 애경특수도료(주) : 페인트/제조업

- 애경바이오팜(주) : 건강기능식품 제조업

- AEKYUNG SPECIAL PAINT HANOI CO.,LTD : 페인트 / 제조업

- AEKYUNG HONG KONG COMPANY LIMITED : 무역업

- AEKYUNG CHEMTECH INDIA PRIVATE LIMITED : 페인트/제조업

- 상해투자관리 유한공사 : 무역업

당사 및 해당 종속회사들의 매출실적은 주요 제품인 무수프탈산 및 그 유도품과 코팅용 수지, 계면활성제와 바이오 디젤 등과 예술 스포츠 및 여가관련 서비스로 구성되며 제 13기 말 기준 매출 실적은 다음과 같습니다.

<연결매출 실적 요약표>

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 구분 | 주요제품 및 서비스 | 수출 | 내수 | 합계 | 매출비율 | |

| 가소제 사업부문 |

애경케미칼(주) 애경(영파)화공 유한공사 애경(홍콩)유한공사 상해투자관리유한공사 |

가소제, 무수프탈산, 윤활기유 등 | 587,734 | 193,526 | 781,260 | 47.6% |

| 합성수지 사업부문 |

애경케미칼(주) | UPR, 코팅용 수지, 경화제 등 | 80,895 | 128,675 | 209,570 | 12.8% |

| 생활화학 사업부문 |

애경케미칼(주) 애경특수도료(주) AEKYUNG SPECIAL PAINT HANOI CO.,LTD AEKYUNG CHEMTECH INDIA PRIVATE LIMITED |

계면활성제, 정제글리세린 등 | 172,466 | 171,552 | 344,017 | 20.9% |

| 바이오&에너지 사업부문 |

애경케미칼(주) 애경바이오팜(주) |

바이오디젤, 바이오중유, 하드카본 등 | 17,097 | 246,964 | 264,061 | 16.1% |

| 기타 | 애경케미칼(주) 애경중부컨트리클럽(주) |

스팀 및 예술 스포츠, 여가관련 서비스 등 |

- | 43,337 | 43,337 | 2.6% |

| 합계 | - | 858,191 | 784,054 | 1,642,245 | 100.0% | |

회사는 제13기 말 기준 매출액의 약 1.3%에 해당하는 21,099백만원의 연구개발비용을 지출하고 있고, 고기능성 화학제품 개발 등 신제품을 개발하고 제조공정 개선 등 공정 및 품질개선을 위해 노력하고 있으며, 이러한 연구개발을 통해 환경친화형 유도품 및 고기능성 플라스틱 원료 개발 등의 신규 사업을 발굴하고 지속적으로 진행하고 있습니다. 또한, 폐기물관리법, 저탄소 녹색성장 기본법 등 관련 법령 또는 정부의 규제 등을 준수하기 위해 회사 내 관련 조직에서 계속적인 모니터링을 진행하고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

(1) 주요 제품 등의 현황

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 구분 | 매출유형 | 품목 | 구체적용도 | 주요제품 | 매출액(연결기준) | 비율 |

| 가소제 사업부문 |

제품 상품 |

가소제, PA, 윤활기유 등 | 시트, 도료, 바닥재 등 | 무수프탈산, 가소제 등 |

781,260 | 47.6% |

| 합성수지 사업부문 |

제품 상품 |

복합소재, 코팅용 수지, PU | 건축, 산업재, 자동차, 목공, 섬유, 플라스틱, 금속 등 |

POLYCOAT, Akamine, Aklate, AKNATE 등 |

209,570 | 12.8% |

| 생활화학 사업부문 |

제품 상품 |

계면활성제 및 정제글리세린 등 | 계면활성제, 무기소재 등 | ASCO1416, ASCO96 등 |

344,017 | 20.9% |

| 바이오&에너지 사업부문 |

제품 상품 |

바이오디젤, 바이오중유, 하드카본 등 | 내연기관 원료, 발전용 신재생 연료, 선박해상유, 이차전지용 음극재 등 |

BD, BHO 등 | 264,061 | 16.1% |

| 기타 | 기타 | 스팀 및 구매상품 등 | - | - | 43,337 | 2.6% |

| 합계 | - | - | - | 1,642,245 | 100.0% | |

(2) 주요 제품 등의 가격 변동 추이

주요 제품 등의 가격은 주원재료 가격과 시장 내 수급 상황에 따라 수시로 변동되고 있습니다. 각 사업연도말의 판매실적을 기준으로 한 단가는 다음과 같습니다.

기준일 : 2024년 12월 31일 (단위 : 원/톤)

| 사업부문 | 품목 | 제13기 | 제12기 | 제11기 |

| 가소제사업부문 | 가소제, PA 등 | 1,783,709 | 1,733,572 | 1,806,280 |

| 합성수지사업부문 | 복합소재, 코팅용수지 및 PU 등 | 2,800,223 | 2,661,072 | 3,229,307 |

| 생활화학사업부문 | 계면활성제 및 정제글리세린 등 | 1,609,926 | 1,389,736 | 1,326,892 |

| 바이오&에너지사업부문 | 바이오디젤, 바이오중유 및 하드카본 등 | 1,494,035 | 1,544,449 | 1,982,742 |

3. 원재료 및 생산설비

(1) 주요 원재료

각 사업부문 별 주요 원재료는 국제 유가 등 등락과 시장 내 원재료 별 수급 상황에 의해 가격이 변동되고 있습니다. 제13기 주요 원재료 가격 변동 추이는 다음과 같습니다.

기준일 : 2024년 12월 31일 (단위 : 천원/톤)

| 사업부문 | 주요 원재료 | 제13기 | 제12기 | 제11기 |

| 가소제사업부문 | OX, 알코올 등 | 1,360 | 1,493 | 1,668 |

| 합성수지사업부문 | SM, TDI 등 | 2,014 | 2,150 | 2,294 |

| 생활화학사업부문 | LAB, LA 등 | 2,119 | 1,255 | 1,578 |

| 바이오&에너지사업부문 | 팜스테아린 등 | 1,126 | 1,197 | 1,442 |

주1) 주요 매입처는 엘지화학, 한화솔루션, 한화토탈에너지스, 바스프 등으로부터 매입하고 있습니다.

주2) 주요 원재료 명칭 약어 : OX(O-Xylene), SM(Styrene Monomer), TDI(Toluene Diisocyanate), LAB(Linear Alkyl Benzene), LA(Lauryl Alcohol)

(2) 생산 및 설비

가. 생산능력, 생산실적, 가동률 등 (단위 : 톤)

| 사업부문 | 품목 | 사업소 | 제13기 | 제12기 | 제11기 | ||||||

| 생산능력 | 생산실적 | 가동률 | 생산능력 | 생산실적 | 가동률 | 생산능력 | 생산실적 | 가동률 | |||

| 가소제 사업부문 |

가소제, PA 및 윤활기유 등 | 울산공장 | 418,139 | 374,128 | 60.5% | 619,628 | 408,454 | 65.9% | 613,264 | 400,047 | 65.2% |

| 합성수지 사업부문 |

복합소재용 / 코팅용수지 | 울산공장 청양공장 |

154,188 | 81,887 | 53.1% | 119,715 | 81,532 | 68.1% | 142,950 | 82,234 | 57.5% |

| 생활화학 사업부문 |

계면활성제, 정제글리세린 등 | 158,610 | 98,433 | 62.1% | 180,625 | 110,563 | 61.2% | 227,538 | 126,707 | 55.7% | |

| 바이오&에너지 사업부문 |

바이오디젤, 바이오 중유 및 하드카본 | 울산공장 전주공장 |

344,685 | 164,488 | 47.7% | 346,185 | 169,768 | 49.0% | 408,701 | 163,296 | 40.0% |

| 합계 | 1,275,621 | 718,936 | 55.9% | 1,266,153 | 770,317 | 60.8% | 1,392,453 | 772,284 | 55.5% | ||

주) 국내 사업장 기준으로 산출하였습니다.

가소제, 바이오&에너지 사업부문 : 평균 가동률(물량)

- 산업 특성상 정상조업(1년 중 정기보수점검일 감안)하의 산출가능 생산물량을

수량기준의 생산능력으로 감안합니다.

합성수지, 생활화학 사업부문 : 평균 가동률(수량)

- 각 생산라인에서의 생산 가능수량 및 생산배치 수를 생산능력으로 감안합니다.

나. 생산설비의 현황

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 기타의유형자산 | 임차자산개량권 | 건설중인자산 | 합 계 |

| 기초장부금액 | 178,044 | 85,459 | 40,633 | 177,610 | 1,528 | 9,227 | 50,977 | 1,750 | 52,210 | 597,438 |

| 취 득 | 0 | 5,469 | 970 | 1,003 | 119 | 1,400 | 0 | 0 | 139,778 | 148,739 |

| 사업결합취득 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 국고보조금 증가 | 0 | 0 | (82) | (186) | 0 | (177) | 0 | 0 | 0 | (445) |

| 처 분 | (1,091) | (708) | (935) | (3,005) | (1) | (64) | 0 | (67) | (358) | (6,229) |

| 감가상각비 | 0 | (3,940) | (2,769) | (21,344) | (485) | (3,477) | 0 | (82) | 0 | (32,097) |

| 국고보조금 감가상각비 | 0 | 12 | 11 | 45 | 0 | 148 | 0 | 0 | 0 | 216 |

| 대체 | 0 | 9,399 | 2,972 | 12,383 | 0 | 504 | 0 | 0 | (22,672) | 2,586 |

| 매각예정 비유동자산 | 0 | 0 | 0 | (2,795) | 0 | 0 | 0 | 0 | 0 | (2,795) |

| 손 상 | 0 | 0 | 0 | 0 | 0 | (15) | 0 | 0 | 0 | (15) |

| 외화환산차이 등 | 128 | 606 | 334 | 883 | 16 | 41 | 0 | 0 | 7,371 | 9,379 |

| 기말장부금액 | 177,081 | 96,297 | 41,134 | 1,645,964 | 1,177 | 7,587 | 50,977 | 1,601 | 176,329 | 716,777 |

| 기말취득원가 | 177,241 | 150,101 | 73,942 | 468,472 | 4,154 | 39,248 | 50,977 | 1,850 | 182,060 | 1,148,045 |

| 감가상각누계액 | 0 | (53,389) | (32,233) | (302,784) | (2,953) | (31,009) | 0 | (249) | 0 | (422,617) |

| 국고보조금 | (160) | (130) | (575) | (412) | 0 | (527) | 0 | 0 | 0 | (1,804) |

| 손상차손누계액 | 0 | (285) | 0 | (682) | (24) | (125) | 0 | 0 | (5,731) | (6,847) |

| 기말장부금액 | 177,081 | 96,297 | 41,134 | 164,594 | 1,177 | 7,587 | 50,977 | 1,601 | 176,329 | 716,777 |

4. 매출 및 수주상황

(1) 매출

주력 부문인 가소제 사업부문의 제품, 상품 매출과 그 외 각 사업부문의 제13기 말

매출실적은 다음과 같습니다.

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 사업부문 | 매출유형 | 품목 | 제13기 | 제12기 | 제11기 | |

| 가소제 사업부문 |

제품, 상품 | PA, 가소제, 윤활기유 등 | 수출 | 587,734 | 627,583 | 545,501 |

| 내수 | 193,526 | 237,907 | 469,222 | |||

| 합계 | 781,260 | 865,490 | 1,014,722 | |||

| 합성수지 사업부문 |

제품, 상품 | 복합소재, 코팅용수지 및 PU | 수출 | 80,895 | 86,492 | 122,776 |

| 내수 | 128,675 | 158,451 | 166,855 | |||

| 합계 | 209,570 | 244,943 | 289,631 | |||

| 생활화학 사업부문 |

제품, 상품 | 계면활성제 및 정제글리세린 등 | 수출 | 172,466 | 109,639 | 182,392 |

| 내수 | 171,552 | 209,622 | 248,796 | |||

| 합계 | 344,017 | 319,262 | 431,189 | |||

| 바이오&에너지 사업부문 |

제품, 상품 | 바이오디젤, 바이오중유 및 하드카본 등 | 수출 | 17,097 | 6,113 | 5,125 |

| 내수 | 246,964 | 308,419 | 370,750 | |||

| 합계 | 264,061 | 314,532 | 375,875 | |||

| 기타 | 기타매출 | 스팀 및 구매상품 등 | 수출 | - | 16,148 | - |

| 내수 | 43,337 | 33,361 | 65,020 | |||

| 합계 | 43,337 | 49,509 | 65,020 | |||

| 합계 | 수출 | 858,191 | 845,976 | 855,794 | ||

| 내수 | 784,054 | 947,759 | 1,320,643 | |||

| 합계 | 1,642,245 | 1,793,735 | 2,176,437 | |||

가. 판매 경로 및 판매 방법

① 판매 경로

- 회사의 공장 및 해외 생산법인에서 제품을 생산하며 본사 및 해외 생산법인 또는 해외 판매법인을 통해 판매하고 있습니다.

② 판매 방법

- 제품 및 상품 출고 후 대금 수금은 현금 및 어음결제 등의 방식으로 하고 있습니다.

③ 판매 전략

- 기존 사업부분은 제품 차별화를 통한 고객만족과 수출시장의 다변화를 추구하는 전략을, 신규 사업부분은 신제품 개발과 연구개발 투자를 통한 매출규모 증대를 추구하는 전략을 실행하고 있습니다.

④ 주요 매출처

- 당사 제품을 기초 원료로 하여 제품을 생산하는 가공업체로서 페인트 제조사, PVC 플라스틱 성형 제조사, 합성수지 성형 제조사, 생활용품 제조사, 정유사, 발전사 등이 해당됩니다.

(2) 수주상황

각 사업부문은 수주에 의한 생산이 아닌 대량 생산방식으로 해당사항이 없습니다.

5. 위험관리 및 파생거래

(1) 시장위험과 위험 관리

가. 시장 위험회사는 외화표시 자산 및 부채의 환율변동에 의한 환위험을 최소화하여 재무의 건전성 제고 및 경영의 안정성을 추구하고 있습니다.

나. 위험 관리

회사는 외화표시 현금등의 수입과 지출의 규모를 적극적인 자산 및 부채매칭(match-ing)의 방법으로 환위험을 회피하고 있습니다.

(2) 파생상품거래 현황

가. 파생상품계약 체결 현황

당사는 원활하고 안정적인 자금조달을 위하여 차입한 미화 1,980만불(통화스왑 원화26,631백만원)에 대하여, 외화대출의 환율 및 금리변동으로 인한 위험을 합리적이고 적정한 방법으로 헷지하기 위하여 하나은행과 '통화스왑거래'를 계약하였습니다.

※ 2건(각 990만불) 분할 계약 진행으로 기간 및 거래자는 동일함

① 통화스왑거래의 내용

당사가 KEB Hana Bank Abu Dhabi Branch로부터 대출받은 미화 1,980만불에 대하여, 하나은행과 통화스왑 계약을 통해 26,631백만원을 2년 고정금리의 형식으로 교환하는 형식이며, 만기시 원화 26,631백만원을 상환하여 외화대출을 정산함으로써 계약이 종료됨.

1) 통화스왑금액 : 미화 1,980만불에 대하여 원화 26,631백만원(고정) 수령

2) 통화스왑금리 : 3 Month Term SOFR 연동 변동금리에 대하여 원화 고정금리

3) 대출계약체결일 : 2024년 3월 29일

4) 통화스왑 발효일 : 2024년 3월 29일

5) 통화스왑 종료일(대출만기일) : 2026년 3월 30일

② 리스크 관리에 관한 사항

당사는 2024년 3월 29일에 차입한 미화 1,980만불에 대하여 매기 지급할 이자율 변동위험을 회피하고, 만기 상환시 환율변동위험을 회피하기 위하여 하나은행과 통화스왑계약을 체결하였으며 국내외 환율변동 상황을 예의 주시하며, 적극적인 자산, 부채 종합관리를 진행하고 있습니다.

6. 주요계약 및 연구개발활동

(1) 경영상 주요 계약

보고서 작성기준일 기준으로 현재 회사의 재무상태에 중요한 영향을 미치는 중요 계약은 없습니다.

(2) 연구개발 활동

가. 연구개발 활동의 개요

① 연구개발 조직 개요

회사의 연구소는 1992년 울산공장 내 부설연구소 설립 이래 석유화학 및 정밀화학분야, 품질 및 공정개선 등을 위해 연구개발 활동에 집중해 왔으며, 2001년 8월에는 첨단 신소재 기술개발을 위하여 대전에 중앙연구소를 개소하고 첨단 산업분야로의 사업진출을 위한 연구개발 활동에 많은 투자를 집중하고 있습니다.

향후 우수 연구개발 인력의 지속적인 확보, 연구개발 투자의 확대 및 집중화, 핵심 기술 자체개발 및 적용 등을 통해 우수한 연구성과를 창출하는 세계적인 화학회사를 실현해 나가기 위해 지속 노력할 것입니다.

② 연구개발 담당 조직 현황

기준일 : 2024년 12월 31일 (단위 : 명)

| 구분 | 성별 | 기간의 정함이 없는 근로자 | 기간제 근로자 | 계 | ||

| 연구직 | 기타 | 연구직 | 기타 | |||

| 대전 연구소 |

남 | 79 | - | 0 | - | 79 |

| 여 | 27 | - | 1 | - | 28 | |

| 계 | 106 | - | 1 | - | 107 | |

※ 연구개발부문 미등기임원(2명)을 포함한 인원 현황입니다.

③ 연구개발비용

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 구 분 | 제13기 | 제12기 | 제11기 | |

| 비용처리 | 원재료비 | 2,645 | 2,626 | 1,154 |

| 인건비 | 12,497 | 12,054 | 8,583 | |

| 감가상각 | 2,461 | 2,416 | 2,039 | |

| 위탁용역 | 197 | 196 | - | |

| 기타경비 | 3,299 | 3,781 | 7,547 | |

| 연구개발비용 계 | 21,099 | 21,074 | 19,323 | |

| 회계처리 | 제조원가 | - | - | - |

| 판매비와 관리비 | 21,099 | 21,074 | 19,323 | |

| 개발비(무형자산) | - | - | - | |

| 매출액 대비 비율 | 1.28% | 1.17% | 0.89% | |

| 매출액 | 1,642,245 | 1,793,736 | 2,176,437 | |

나. 연구개발 실적

| 분야 | 연구개발 과제명 | 연구결과 및 기대효과 |

| 친환경 원료 이용 제품군 개발 |

친환경 & Non-Phthalate 가소제 개발 | - 국내 최초로 폐플라스틱을 재활용한 자원 선순환형 친환경 가소제 NEO-T+ 개발 완료 및 양산 - PVC 소재 분야에서 기후변화 대응에 기여할 솔루션 제공 - 수소화 기술을 활용한 신규 가소제 연구개발 중 |

| 친환경 코팅소재 개발 | - 국내 최초 식물성 오일을 사용한 완효성 비료 코팅용 수지 개발 완료 및 양산 - 생분해도가 우수한 완효성 비료 코팅용 수지 개발 중 |

|

| - 재생 MMA 기반 코팅용 수지 개발 완료 및 양산 | ||

| 친환경 계면활성제 개발 | - 천연유래의 식물성 원료를 사용한 저자극 & 친환경 계면활성제 개발 및 상용화 - 기존 석유화학기반 유래 원료를 대체할 천영 원료의 개발 및 이를 활용한 저자극 & 친환경 계면활성제 개발 및 상용화 |

|

| Oleo-Chemical 사업기반 구축 |

차세대 바이오연료 연구 | - 선박용 바이오중유, 바이오항공유 등 차세대 바이오연료 제조기술 확보 |

| 지방산 유도체 개발 | - 전량 수입에 의존하던 가전용 냉동기유 국산화 개발 완료 및 양산 - 열관리가 필요한 산업 분야의 합성 에스테르 냉각 유체 개발 중 |

|

| 신사업 추진을 위한 신제품 / 신공정 개발 |

염소화 제품 개발 | - 아라미드 섬유의 핵심원료인 TPC(Terephthaloyl chloride)의 데모 플랜트 실증 완료 후 양산 체계구축 진행 중 - 광케이블, 방탄섬유 등 높은 수요 성장세를 보이는 고기능성 아라미드 섬유 원료 물질로서 현재 전량 수입에 의존하고 있는 TPC 대체 효과를 기대 |

| 생물학적 공정 | - 친환경적인 생물학적 공정을 활용한 유용물질 제조기술 확보 | |

| 주요제품 글로벌 경쟁력 강화 |

차세대 복합재료용 수지 개발 | - styrene monomer 유독물질 규제 대응 - low SM or SM free 불포화폴리에스테르수지 개발 |

| 전자재료용 수지 개발 | - 폴더블 디스플레이용 점착제 및 편광판용 점착제 양산 및 개발 확대 - 반도체 범프용 점착제 양산 및 개발 확대 |

7. 기타 참고사항

(1) 그 밖에 투자의사결정에 필요한 사항

가. 주요 지식재산권 보유 현황

| 구분 | 취득일 | 제목 | 근거 법령 |

취득소요 인력/기간 |

취득소요 비용(원) |

상용화 여부 및 매출 기여도 |

기대효과 |

| 특허권 | 2010/04/30 | 복합촉매를 이용한 지방산 알킬에스테르의 제조방법 | 특허법 | 4명/2년 | 2,500,000 | 상용화 | 아민기와 티올기가 도입된 고정상 촉매를 이용하는 차세대 BD공정에 적용 가능한 기술 |

| 특허권 | 2010/04/20 | 아민고정화 염기촉매를 이용한 지방산 알킬에스테르의 제조방법 | 특허법 | 4명/2년 | 2,600,000 | 상용화 | 아민기가 도입된 고정상 촉매를 이용하는 차세대 BD공정에 적용 가능한 기술 |

| 특허권 | 2010/12/31 | 리튬이차전지용 음극활물질 및 그 제조방법, 이를 이용한 리튬이차전지 |

특허법 | 5명/3년 | 2,600,000 | 상용화 | 장수명, 고출력, 우수한 온도특성의 비정질 탄소계 음극소재 (하드카본) 상업화 |

| 특허권 | 2016/09/20 | 복합 가소제 조성물, 이의 제조방법, 및 이를 이용한 고분자 수지 조성물 |

특허법 | 3명/2년 | 2,900,000 | 상용화 | 수입의존도 높은 DIDP 가소제 대체 기술 및 내열 가소제 개발 기술 |

| 특허권 | 2017/03/14 | 휘발성유기화합물(VOC) 방출이 없는 취기 저감형 불포화폴리에스테르 수지 및 이의 제조방법 |

특허법 | 4명/1년 | 2,600,000 | 상용화 진행중 | 해당특허의 제품은 VOC 물질이 포함되지 않은 플라스틱 제품으로 탄소중립 ESG 경영에 효과적 |

| 특허권 | 2017/10/11 | 저장성이 향상된 무황변 폴리이소시아누레이트의 제조방법 |

특허법 | 6명/2년 | 2,600,000 | 상용화 | 합성 반응 공정의 최적화 설계를 통해 폴리이소시아네이트 경화제의 취약점인 장기 보관 안정성과 황변 현상을 개선 |

| 특허권 | 2018/03/08 | 양이온 경화 및 자외선 경화 매커니즘을 동시에 가지는 지환족 에폭시 아크릴계 화합물을 포함하는 현상성과 수축률이 우수한 3D프린팅용 수지 조성물 |

특허법 | 4명/6년 | 1,565,000 | 상용화 | 난부착 소재에 대한 부착성과 내열안정성 부여, 열경화와 자외선 경화를 동시에 사용하는 공정에 대한 특허 기술 |

| 특허권 | 2018/03/21 | 복합 가소제 조성물, 이의 제조방법 및 이를 이용한 고분자 수지 조성물 |

특허법 | 3명/2년 | 3,600,000 | 연구개발 완료 | 하이드로프탈산 응용 특허 |

| 특허권 | 2019/09/26 | 디싸이클로펜타디엔에폭시 아크릴레이트를 포함하는 내열성과 기계적 물성이 우수한 3D프린팅용 광경화 수지 잉크 조성물 |

특허법 | 4명/2년 | 1,455,000 | 연구개발중 | 내열성과 기계적 물성이 우수한 DCPD 에폭시와 지환족 에폭시를 사용한 광경화형 올리고머 제조 및 도료 응용기술 개발 |

| 특허권 | 2020/04/22 | 내열성 및 인쇄 특성이 우수한 3D프린팅용 아이소소바이드우레탄 아크릴레이트 광경화 수지 및 이를 포함하는 3D 프린트용 광경화수지 조성물 |

특허법 | 4명/2년 | 1,677,000 | 연구개발중 | 바이오매스 유래 원료인 아이소소바이드를 사용하여 광경화형 올리고머를 제조 및 도료 응용 기술 개발 |

| 특허권 | 2020/04/29 | 복합 가소제 및 이를 포함하는 폴리염화비닐 수지 조성물 |

특허법 | 3명/2년 | 3,500,000 | 연구개발 완료 | 가공성 및 내이행(브리딩) 특성을 개선할 수 있는 가소제 조성물 특허 |

| 특허권 | 2020/06/11 | 에스테르계 가소제 및 이를 포함하는 폴리염화비닐 수지 조성물 |

특허법 | 3명/2년 | 4,200,000 | 연구개발 완료 | 내구성 및 내이행(브리딩) 특성을 개선할 수 있는 가소제 조성물 특허 |

| 특허권 | 2020/08/03 | 양이온 경화 및 자외선 경화 매커니즘을 동시에 가지는 지환족에폭시 아크릴계 화합물 |

특허법 | 5명/6년 | 1,565,000 | 상용화 | 열경화와 자외선 경화를 동시에 사용이 가능한 물질의 합성에 대한 특허 기술 |

| 특허권 | 2020/08/11 | 불포화폴리에스테르 수지를 포함하는 현상성과 수축률이 우수한 3D프린팅용 광경화수지 조성물 |

특허법 | 3명/2년 | 1,565,000 | 연구개발중 | 가격경쟁력과 기계적 물성이 우수한 불포화폴리에스테르 수지를 광경화가 가능하도록 설계 |

| 특허권 | 2020/08/11 | 폴리염화비닐 스트레이트 수지용 가소제의 제조방법 | 특허법 | 3명/2년 | 4,100,000 | 연구개발 완료 | 에폭시화 지방산 응용 특허 내열, 기계적 물성 및 브리딩성 개선 |

| 특허권 | 2021/01/08 | 저잔류성 음이온 계면활성제 및 그 제조방법 | 특허법 | 3명/1년 | 4,655,000 | 상용화 | 향후 타 업체에서 본 제품 개발 시 권리 선점 |

| 특허권 | 2021/01/28 | 복합 가소제, 및 이를 이용한 폴리염화비닐 수지 조성물 및 이를 포함하는 성형체 |

특허법 | 4명/4년 | 3,200,000 | 상용화 | 재생 PET를 응용한 가소제 개발 |

| 특허권 | 2021/01/28 | 복합 가소제 조성물, 이의 제조방법 및 이를 이용한 폴리염화비닐 수지 조성물 |

특허법 | 4명/4년 | 3,200,000 | 상용화 | 재생 PET를 활용한 친환경 가소제 개발 |

| 특허권 | 2021/05/31 | 카보디이미드 개질된 메틸렌디페닐디이소시아네이트와 톨루엔 디이소시아네이트 및 트리메틸올프로판 삼원공중합체 구조를 가지는 우레탄아크릴레이트 화합물 및 이를 이용한 고강도, 고내열성 및 고신율성 3D 광경화 조성물 |

특허법 | 5명/3년 | 1,475,000 | 연구개발중 | 기계적 물성 및 MDI와 TDI의 상호 부족한 물성을 보완할 수 있도록 화학적으로 복합화된 구조의 삼원공중합체를 합성하는 기술, 이를 이용하여 광경화가 가능하도록 올리고머화하고 무기물을 이용하여 복합재료를 합성하는 기술을 개발 |

| 특허권 | 2021/06/02 | 1,6-헥사메틸렌디이소시아네이트와 2,4-톨루엔디이소시아네이트의 이소시아누레이트형 삼량체 구조를 가지는 우레탄아크릴레이트 화합물 및 이를 이용한 고강도 및 고내열성 3D 광경화 조성물 | 특허법 | 4명/3년 | 1,575,000 | 연구개발중 | 기계적 물성 및 HDI와 TDI의 상호 부족한 물성을 보완할 수 있도록 화학적으로 복합화된 구조의 삼원공중합체를 합성하는 기술, 이를 이용하여 광경화가 가능하도록 올리고머화하고 무기물을 이용하여 복합재료를 합성하는 기술을 개발 |

| 특허권 | 2021/11/24 | 니트릴계 공중합 라텍스 제조용 반응성 유화제의 제조방법 |

특허법 | 3명/1년 | 4,123,800 | 상용화 진행중 | 추후 개발될 산업용 유화제에 대한 기술적 차별성 선점 |

| 특허권 | 2021/12/17 | 불소계 계면활성제 조성물 | 특허법 | 7명/2년 | 2,689,900 | 상용화 진행중 | 관련 기술(불소계 계면활성제)에 대한 권리 선점 |

| 특허권 | 2021/12/17 | 계면장력이 우수한 불소계 계면활성제 조성물 | 특허법 | 7명/2년 | 2,241,900 | 상용화 진행중 | 관련 기술(불소계 계면활성제)에 대한 권리 선점 |

| 특허권 | 2021/09/29 | 구상 폴리오르가노실세스퀴옥산 입자의 제조방법 | 특허법 | 3명/2년 | 1,741,600 | 상용화 진행중 | 폴러머 입자 합성 및 Morphology 제어기술, 유-무기 Hybrid 소재합성 기술과 다양한 Cosmetic 소재분야 적용 기대 |

| 특허권 | 2021/04/18 | 상온경화 및 경도조절이 가능한 폴리올 변성 아스파틱 이액형 폴리우레아계 방열접착제 조성물 |

특허법 | 3명/2년 | 1,729,500 | 상용화 진행중 | 전기차 배터리 조립(배터리셀→모듈→팩)공정에 사용되는 방열소재(갭필러, 갭패드, 방열접착제)에 사용 가능한 비실리콘계 수지기술 |

| 특허권 | 2021/04/20 | 가사시간 및 경도 조절이 가능한 폴리올 변성 아스파틱 이액형 폴리우레아 수지 조성물 및 그 제조방법 | 특허법 | 3명/2년 | 1,698,000 | 상용화 진행중 | 전기차 및 전자기기에 사용 가능한 방열소재의 주원료로 사용되는 물질 제조기술 |

| 특허권 | 2021/04/28 | 상온경화 및 경도조절이 가능한 폴리올 변성 아스파틱 이액형 폴리우레아계 방열접착제 조성물 | 특허법 | 3명/2년 | 1,603,000 | 연구개발중 | 이차전지 방열 접착제 및 Gap filler용 변성 우레탄 수지 제조 기술 |

| 특허권 | 2021/06/30 | 리튬이차전지 바인더 조성물, 이를 포함하는 리튬 이차전지용 전극 및 리튬이차전지 |

특허법 | 3명/5년 | 497,500 | 상용화 진행중 | 고용량 실리콘계음극용 바인더 기술 |

| 특허권 | 2022/10/13 | 폴리올 에스테르를 포함하는 베이스 오일 및 이를 포함하는 냉동기유 조성물 |

특허법 | 3명/2년 | 3,230,750 | 상용화 | 차세대 냉매(HFC, HFO계 등)에 적용 가능한 냉동기유 조성물 특허 |

| 특허권 | 2022/11/18 | 수용화도가 우수하여 미반응물의 제거가 용이한 아미노 술폰산 변성 1,6-헥사메틸렌디이소시아 네이트-이소시아누레이트-아크릴레이트화합물을 포함하는 3D 광경화수지 조성물 |

특허법 | 4명/3년 | 1,730,000 | 연구개발중 | 아미노 술폰산을 변성하여 수용화도가 우수한 이소시아네이트를 합성하고 이를 이용하여 광경화형 올리고머를 개발. 미반응 단량체의 제거가 필수인 산업분야에서 유기용제를 사용하지 않고 미반응 단량체를 제거할 수 있어 탄소저감 및 유해성 문제를 해결할 수 있고 물의 제거만으로 미반응 단량체의 재활용이 가능함. |

| 특허권 | 2023/12/12 | 난연 조성물 및 이를 이용한 준불연 우레탄 단열재 | 특허법 | 7명/2년 | 1,776,800 | 상용화 | 폴리우레탄계 발포 조성물 및 이를 이용하여 제조하는 폴리우레탄계 발포체 및 상기 폴리우레탄계 발포체를 포함하는 단열재는 준불연 성능을 가지므로, 화재확산을 막을 수 있을 뿐만 아니라 화재 유해 가스 발생량을 억제할 수있음 |

| 특허권 | 2022/05/26 (심사중) |

준불연성 폴리우레탄계 발포체 및 이의 제조 방법 | 특허법 | 7명/2년 | 1,951,700 | 연구개발중 | 건축용 단열재(샌드위치 패널, 도브)에 대한건축법 개정에 따라 무기계 난연제가 적용된난연 조성물을 통해 개정된 건축법 기준에 만족하는 PIR 시스템 개발 |

| 특허권 | 2022/09/30 (심사중) |

광학용 점착제 조성물 | 특허법 | 3명/3년 | 2,171,700 | 연구개발중 | 저모듈러스 광학용 점착제 제조 기술 |

| 특허권 | 2022/11/04 (심사중) |

광학용 고굴절 수지 조성물 및 이를 포함하는 제조 되는 고굴절 필름 |

특허법 | 3명/2년 | 2,134,300 | 연구개발중 | 용제형 중합을 통해 반응성이 낮은 아클릴 모노머로도 고분자량을 합성, 건조 공정을 통해 미반응 모노머를 제거 가능하며 우수한 접착력과 동시에 고굴절 성능을 구현 가능함 |

| 특허권 | 2022/11/16 (심사중) |

플렉서블리티 고연질 탄성특성을 가진 광학용 UV 점착제 조성물 |

특허법 | 4명/3년 | 2,134,300 | 연구개발중 | 폴더블, 슬라이더블 디스플레이에 적용가능한 고연질 광학용 점착제 제조 기술 |

| 특허권 | 2023/09/05 (심사중) |

코어-쉘 비료 및 이의 제조 방법 | 특허법 | 4명/3년 | 1,175,150 | 연구개발중 | 식물성 오일을 함유한 완효성을 띄는 코어-쉘 비료 코팅용 수지 제조 기술 |

| 특허권 | 2024/04/25 | 암모니아 및 자일렌을 이용한 아미노-포름알데 하이드 수지 잔류 포름알데하이드의 고효율 제거방법 |

특허법 | 5명/2년 | 1,473,300 | 연구개발중 | - 포름알데하이드 유독물 규제에 대응 - Low 포름알데히드 아미노 수지 개발에 활용 |

| 특허권 | 2024/12/04 | 천연 오일에서 유래된 에스터 천연 계면활성제 및 그 제조방법 |

특허법 | 4명/5년 | 3,304,600 | 연구개발 완료 | - Plant Oil을 이용한 에스터 설포네이트 연속식 음이온 계면활성제 개발 |

| 특허권 | 2024/12/27 | 올레핀 설포네이트 제품 내 감마형 및 델타형 설톤 성분의 정량 분석 방법 |

특허법 | 4명/3년 | 2,105,400 | 연구개발 완료 | - 향후 AOS 제품 판매 시 업체로부터의 설톤 함량 요구사항에 대하여 대응 가능 |

주1) 취득일은 특허권 출원일 기준입니다.

주2) 당사 특허는 총 180건(등록: 137건, 출원: 43건)입니다.

(2) 관련 법령 또는 정부의 규제 등

| 법률명 | 내용 | 회사에 미치는 영향 |

| 폐기물관리법 |

# 폐기물의 발생을 최소화하고 폐기물을 적정하게 처리 하여 환경보전과 국민생활의 질적 향상을 목적으로 함 |

- 사업장 내 발생하는 모든 폐기물의 분류 및 적법 처리 - 사업장 폐기물의 보관 기준 준수 - 사업장 폐기물의 종류 및 발생량, 처리실적 해당 관청 정기적 신고 및 해당 시점에 올바로시스템 등록. - 폐기물 처리시설 신고 및 적정 운영관리 - 폐기물 발생량 감량화 |

| 대기환경 보전법 |

# 대기오염으로 인한 국민건강이나 환경에 관한 위해를 예방하고 대기환경을 적정하고 지속 가능하게 관리, 보전함으로써 모든 국민이 쾌적한 환경에서 생활할 수 있게함을 |

- 대기배출시설에서 배출되는 대기오염물질의 배출허용 기준 관리 - 대기배출시설과 방지시설의 법적 관리기준 준수 - 대기오염 물질의 주기적인 자가 측정관리 - 비산배출시설 허가 및 주기적인 관리 - 대기 배출시설의 설치 인허가 및 변경 등 신고 - 대기 환경기술인 임명 |

| 물환경 보전법 | # 수질오염으로 인한 국민건강 및 환경상의 위해를 예방하고 하천, 호수 등 공공수역의 수질 및 수생태계를 적정하게 관리, 보전함으로써 국민으로 하여금 그 혜택을 널리 향유할 수 있도록 함 - 수질오염 배출기준 준수 / 배출시설 신고 / 처리시설 기준 및 관리 수질 배출 부과금 등 |

- 폐수배출시설에서 배출되는 수질오염물질의 배출허용 기준 관리 - 폐수배출 및 수질오염 방지시설의 법적 관리기준 준수 - 폐수배출 및 방지시설의 설치 인허가 및 변경 등 신고 - 방지시설의 주기적인 자가 측정관리 - 수질 환경기술인 임명 |

| 화학물질 관리법 | # 화학물질로 인한 국민건강 및 환경상의 위해를 예방하고 유해화학물질을 적절하게 관리함으로써 모든 국민이 건강하고 쾌적한 환경에서 생활을 목적으로 함 - 유해화학물질 영업자, 제조업, 사용업 등록 / 화학물질 확인제도 / 유독물 수입신고 / 화학물질배출량 조사 / 화학 물질 취급실적보고 / 안전교육 / 장외영향 평가작성보고 / 위해관리계획 보고 / 취급시설의 설치 기준 및 정기점검, 수시점검, 안전진단, 자체점검 / 주민고지 등 |

- 유해화학물질 취급시설의 법적 관리 기준 준수 - 유해화학물질 취급시설의 설치/변경 인허가 - 유해화학물질 취급자/관리자에 대한 전 직원 안전교육(매년) - 유해화학물질 취급시설의 정기검사(매년) - 화학물질 사고 대응책 강화 - 유해화학물질 제조량 및 수입량 신고(매년) - 유해화학물질 관리자 및 기술인 선임 |

| 화학물질의 등록 및 평가 등에 관한 법률 (화평법) |

# 화학물질의 등록, 화학물질 및 유해화학물질의 유해성·위해성에 관한 심사·평가, 유해화학물질 지정에 관한 사항을 규정, 화학물질에 대한 정보를 생산 활용토록 함으로 - 제조 및 수입 화학물질 법적 절차에 의거 환경부에 등록, |

- 신규화학물질 제조시 화평법에 의거 환경부 등록 - 기존 화학물질 제조 및 수입시 환경부 등록 - 화학물질의 유해성 자료 환경부에 등록 - 신규화학물질 및 기존 화학물질 제조 및 수입 전 환경부 등록 |

| 악취방지법 | # 사업활동 등으로 인하여 발생하는 악취를 방지함으로써 국민이 건강하고 쾌적한 환경에서 생활할 수 있게 함을 목적으로 함 - 악취배출시설 구분 및 신고 / 배출허용기준 준수 / 악취 방지계획 수립 |

- 악취 배출시설에서 배출되는 악취오염물질의 배출허용 기준 준수 - 악취 배출시설과 방지시설을 적법기준에 따라 운영 - 악취 배출시설의 설치 허가 및 신고 |

| 토양환경보전법 |

# 토양오염으로 인한 국민건강 및 환경상의 위해를 예방 하고 오염된 토양을 정화하는 등 토양을 적절하게 관리 및 |

- 토양오염유발 관리 대상시설 구분 및 신고 - 토양오염 및 토양오염유발 관리 대상시설의 상시관리 - 토양오염도의 주기적인 측정 및 검사 - 발생된 오염 토양부분의 정화 |

| 위험물안전관리법 |

# 위험물의 저장, 취급 및 운반과 이에 따른 안전관리에 관한 사항을 규정함으로써 위험물로 인한 위해를 방지하여 |

- 위험물의 저장·취급 및 운반에 관한 법적기준 준수 - 위험물 취급시설 설치 및 변경 등에 대해 인허가 - 위험물 시설 및 소방설비에 대한 적법기준내 관리 - 위험물 시설 및 소방설비에 대한 상시 안전관리 - 위험물 관리자/취급 담당자 임명 |

| 자원순환기본법 |

# 제품 등의 생산부터 유통 소비 폐기에 이르기까지 보다 효율적으로 자원이 이용되도록 관리하고 폐기물의 발생량을 극소화시켜 환경부하를 줄이는 한편, 자원의 순환이용을 촉진함으로써 자원이 순환되는 사회의 기반 구축을 위해 제정 - 2018년부터 시행 - 자원의 성과관리 / 제품등 유해성 순환이용 평가 / |

- 사업장 폐기물에 대한 자원순환목표(최종처분율, 순환 - 제품이 폐기물로 되었을 시 순환이용 저해요소 (재질, 구조, - 사업장 폐기물 위탁처리시 폐기물 처리비외 추가로 폐기물 |

|

환경오염시설의 (환통법) |

# 사업장에서 발생하는 오염물질 등을 효과적으로 줄이기 위하여 배출시설 등을 통합 관리하고, 최적의 환경관리기법을 각 사업장의 여건에 맞게 적용할 수 있는 체계를 구축함으로써 환경기술의 발전을 촉진하고 국민의 건강과 환경을 보호하는 것을 목적으로 함 - 2017년 1월부터 업종별 순차적 시행 - 통합허가를 위한 기초자료 준비/통합환경관리계획서 작성 / 통합환경허가시스템 입력 / 업종별 배출허용 |

- 사업장별 허가배출기준 준수 - 배출시설 등 및 방지시설의 설치·관리 및 조치기준 준수 - 오염물질 등의 측정·조사 기준 준수 - 통합환경관리인 선임 및 보수교육 - 허가조건 등은 5년마다 재검토하여 재 허가함 |

|

환경오염피해 배상책임 및 (환구법) |

# 국민의 건강과 안전을 위협하는 환경오염사고 등의 발생으로 생명 신체 및 재산에 피해를 입은 국민을 신속 공정하게 구제하기 위하여 환경오염의 위험성이 높은 시설은 환경책임보험에 가입하도록 하는 제도 - 2016년 1월부터 시행 - 환경오염피해 관련 기인물에 따른 보험금 납부 (매년, 소멸형) |

- 매년 유해화학물질 취급량 및 판매량 / 대기 / 수질 / - 매년 보험금 납부(1년단위 소멸형) |

| 대기관리권역의 대기환경개선에 관한 특별법 (대기관리권역법) |

# 현재 수도권에만 해당하는 대기관리권역이 수도권 이외 전국 오염우려지역으로 확대하여 대기관리권역내 사업장은 대기오염물질 총량제가 적용 - 2020년 4월 3일 시행 - 할당된 배출허용총량 이내로 배출, 대기배출시설 허가, TMS(자동측정기) 배출구에 부착 |

- 할당된 대기오염물질 배출허용량 준수 - 할당 오염량 초과시 초과과징금 납부해야 함. - 관련법규에 따른 굴뚝자동측정장치(TMS) 부착 - 매월 배출실적 환경부 보고 |

| 산업안전보건법 |

# 산업재해를 예방하고 작업환경을 조성함으로써 근로자의 안전과 보건을 유지 증진함을 목적으로 함 - 사업주의 의무 및 근로자의 의무 - 산업재해저감을 위한 설비 등의 기준 - 안전보건관리규정 준수 - 근로자의 안전보건 교육 - 유해 위험 방지 조치 - 도급관련 기준 - 안전인증 - 안전검사 - 유해 위험물질의 분류 및 관리 |

- 근로자 안전보건교육 실시 - 공정안전보건서 작성 및 관청 제출 - 유해·위험설비 안전기준 획득 - 안전보건관리규정 준수 - MSDS(물질안전보건자료) 관리 - 신규화학물질 유해성, 위험성 조사 - 산업재해 발생시 보고체계 구축 - 정기적 안전보건진단 - 정기적 설비 안전검사 - 안전관리자 선임 - 보건관리자 선임 |

| 중대재해처벌법 | # 사업장을 운영하거나 인체에 해로운 원료나 제조물을 취급하면서 안전보건 조치 의무를 위반하여 인명피해를 발생하게 한 사업주, 경영 책임자 처벌을 규정함으로 중대재해를 예방하고 시민과 종사자의 생명과 신체를 보호함을 목적으로 함 - 재해예방에 필요한 인력 및 예산 등 안전보건관리 체계의 구축 및 그 이행에 관한 사항 - 재해발생 시 재발방지대책의 수립 및 그 이행에 관한 사항 - 중앙행정기관, 지방자치단체의 개선/시정 사항 등을 명한 사항의 이해에 관한 사항 - 안전보건관계법령에 따른 의무 이행에 필요한 조치 - 도급, 용역 등 협력업체 안전 및 보건 관리 - 사업주와 경영책임자 등의 처벌 |

- 안전보건 목표와 경영방침 설정 - 안전보건 전담조직 설치(500명 이상 사업장) - 안전보건 이행을 위한 예산 편성 및 집행 - 안전보건책임자 등이 업무를 수행할 수 있도록 권한과 예산 지원 - 정해진 수 이상의 안전관리자 등 배치 - 유해위험요인 확인 / 점검 및 개선 - 중대산업재해 발생 시 대응 절차 마련 및 확인 - 도급, 용역, 위탁 시 안전보건 확보를 위한 평가관리 - 안전보건관계법령 의무이행 점검 |

(3) 환경에 관한 사항

가. 온실가스 및 에너지 관리 업체

2012년 11월부터 발효된 [온실가스 배출권의 할당 및 거래에 관한 법률] 제8조에 의거하여 회사는 온실가스 할당대상업체로 지정되어 관련 배출량 보고, 배출권의 제출, 배출량 산정 계획서 제출 등에 관한 의무를 가지고 있습니다.

나. 온실가스 배출 및 에너지 사용 저감 활동

회사는 국제적 기준에 부합하는 신뢰성 있는 온실가스 인벤토리의 구축(WRI/WBCSC Protocol, ISO14064, IPCC Guideline 등과의 적합성 확인)을 통하여 지속가능경영의 일환으로 온실가스 배출 및 에너지 사용 저감활동을 추진하고 있습니다.

다. 에너지 사용실적 및 온실가스 배출량

| 구 분 | 에너지사용량(TJ) | 온실가스 배출량(tCO2 eq) | 비 고 |

| 내 용 | 1,829 | 165,773 | '24년 실적 |

주1) 상기 값은 기준일 기준 예상 추정치이며, 미검증된 자료로 최종 배출량 및 사용량 확정은 2025년 6월 말까지 환경부에서 인증량 통보 후 확정 예정입니다.

주2) 상기 값은 '24년도 배출권 제출 시 기준 배출량이며, 배출권거래 제 3차 계획기간('21년~'25년)까지 배출권 제출 인증량 기준으로 보고 할 예정입니다.

(4) 시장여건 및 영업의 개황 등

가. 산업의 특성

석유화학산업은 원유와 천연가스, 나프타 등을 원료로 하여 에틸렌, 프로필렌, 벤젠 등 기초 유분을 제조하고, 이 기초 유분을 원료로 하여 합성수지, 합성섬유원료, 합성고무 등 각종 석유화학제품을 제조하는 산업을 말합니다. 석유화학산업은 대규모 설비투자가 소요되는 기술집약형, 자본집약형 장치산업으로서 진입장벽이 높은 것이 특징입니다. 석유화학산업의 범위는 일반 생활용품에서부터 산업 전 분야 제품에 광범위하게 적용되는 기초 소재 영역과 최근 정밀 화학의 원재료 등 첨단 산업에 적용이 가능한 고부가 가치를 창출할 수 있는 영역으로 확대되고 있습니다.

정밀화학산업은 석유화학산업 등으로부터 생산되는 기초화학 제품에서 중간체 및 원제를 합성·가공하여 세제, 섬유, 자동차, 전기전자, 반도체 등 다양한 산업에 필요한 제품을 제조하는 산업을 말합니다. 정밀화학산업은 가공형·중간형 화학산업으로서 석유화학산업과 비교하여 진입장벽은 상대적으로 낮지만 경쟁력을 가지기 위해서는 많은 전문성이 요구되는 특성을 가지고 있습니다. 최근 여러 산업에서 핵심 소재로서 사용되는 고기능성, 고부가가치 제품을 공급하는 데에 기여하고 있습니다.

나. 산업의 성장성

석유화학산업은 생산, 고용 등 경제적 기여도가 크고 수출입 비중이 상당히 높은 산업으로서 성장성을 참고할 수 있는 통계 지표는 다음과 같습니다.

[년도 별 석유화학산업 주요 통계] (단위 : 백만 달러)

| 구분 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 3분기 | 비고 |

| 수출비중 | 8.5% | 10.3% | 10.7% | 10.2% | 9.0% | 평균 |

| 재화총수출액 | 43,439 | 66,047 | 72,761 | 64,225 | 45,547 | 누계 |

| 수입비중 | 6.4% | 7.0% | 7.6% | 8.2% | 6.8% | 평균 |

| 재화총수입액 | 24,671 | 34,704 | 42,123 | 40,850 | 24,987 | 누계 |

주) 출처 : 산업연구원 "주요산업동향지표 2024년 12월 통권 제46호"

또한 정밀화학은 신 성장 산업군과의 연계에 따라 그 범위가 점차 확대되고 있으며 첨단 산업의 구현을 위한 '가교산업'으로서 정밀화학산업의 역할이 증대되고 있습니다.

[년도 별 정밀화학산업 주요 통계] (단위 : 백만 달러)

| 구분 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 3분기 | 비고 |

| 수출비중 | 3.7% | 3.5% | 2.8% | 3.2% | 3.3% | 평균 |

| 재화총수출액 | 19,117 | 22,478 | 19,243 | 19,898 | 16,722 | 누계 |

| 수입비중 | 3.6% | 3.1% | 3.0% | 2.9% | 3.0% | 평균 |

| 재화총수입액 | 13,734 | 15,453 | 16,783 | 14,462 | 10,821 | 누계 |

주) 출처: 산업연구원 "주요산업동향지표 2024년 12월 통권 제46호"

다. 경기변동의 특성

석유화학산업은 국제유가, 국내외 경기, 환율 등에 영향을 받으나, 석유화학제품의 수요증가율에 가장 큰 영향을 미치는 경제지표는 GDP성장률이라고 할 수 있습니다. 이는 석유화학산업의 전방 산업이 주로 제조업인 건설, 자동차, 조선 분야라는 것에 기인합니다. 따라서 각 국의 경제성장률이 석유화학산업의 경기변동을 결정하는 가장 중요한 변수라고 볼 수 있습니다.

정밀화학산업은 전방 산업의 수요 변화에 민감하고 주요 원재료가 수입되므로 환율 변동에 영향을 받습니다. 당사는 고부가 제품 비중 확대, 원가 경쟁력 강화, 고객 및 거래선 다변화 등을 통해 경기 변동에 따른 Risk를 최소화하고 사업 경쟁력을 강화해나가고 있습니다.

라. 계절성

일반적으로 석유화학산업은 계절성을 보이지 않으나, 정기보수일정, 자연 재해에 따른 수급차질, 설비 trouble에 따른 수급 상황 급변동 및 각 국의 명절 등에 따라 일시적으로 계절성을 보일 수 있습니다.

정밀화학산업 또한 일반적으로 계절적인 요인으로 영향을 받진 않지만 농약부문과 같은 일부 정밀화학분야에서는 계절성을 보이고 있습니다.

마. 시장의 안정성

화학산업 특성상 가격을 결정하는 주요 변수로는 원유가격, 나프타 등 원재료 가격, 제품의 수급상황 및 환율 등이 있습니다. 시장의 안정성은 상기 변수들의 추이와 각국의 경제 성장 속도 등에 따라 변동할 수 있습니다.

바. 경쟁상황 및 경쟁력

석유화학산업은 초기 투자자본이 비교적 대규모로 필요한 장치산업으로서 신규 경쟁자의 시장진입장벽은 타 산업에 비하여 다소 높은 경향을 보이고 있습니다. 또한 대부분의 석유화학제품은 범용제품으로서 가격경쟁력에 의하여 국제시장에서의 경쟁력이 좌우된다고 볼 수 있습니다. 당사는 안정된 원료 수급체계를 구축하고 대량 생산체제 구축과 제품의 수직계열화 등을 통해 규모의 경제성과 원가 경쟁력을 확보하고 있습니다.

정밀화학산업은 석유화학산업과 비교하여 시장진입이 낮기 때문에 상대적으로 경쟁이 치열한 특성을 가지고 있습니다. 경쟁에서 우위를 가지기 위해서는 제품의 가격경쟁력은 물론 전방 산업의 변화에 대해 발 빠르게 대응하고 고객의 니즈를 충족할 수 있는 핵심적인 기술력이 중요하다고 할 수 있습니다. 당사는 빠르게 변화하는 전방 산업에 대응하여 선제적으로 핵심 기술을 개발하고 고객사와 긴밀한 협업을 통해 맞춤형 솔루션을 제공하고 있습니다.

사. 시장점유율

① 가소제 사업부문

주력제품인 가소제, 무수프탈산의 시장 점유율에 대해 정확히 알 수는 없지만, 간접적으로 이를 예측할 수 있는 각 회사별 생산능력은 다음과 같습니다.

(단위 : 천톤)

| 제품 | 회사명 | 소재지 | 생산능력 | 비중 | 비고 |

| 무수프탈산 | 애경케미칼 OCI |

울산 포항 |

210 60 |

77.8% 22.2% |

- |

| 합계 | - | 270 | 100.0% | - |

주) 출처 : KPIA(한국석유화학협회) 2024년 석유화학편람 6월 1일 발행

② 합성수지 사업부문

주력제품인 불포화폴리에스테르 수지와 코팅용 수지는 시장 특성상 정확한 시장 점유율을 알 수 없습니다. 다만 국내 최고 수준의 공급능력을 보유하고 있습니다. 특히 이소시아네이트 경화제의 경우 국내에서 당사가 독점 공급하고 있으며 다국적 기업들과 경쟁하며 국내 점유율 1위를 지키고 있습니다.

③ 생활화학 사업부문

주력제품인 음이온 계면활성제 시장의 정확한 점유율을 알 수 없지만 대표적인 음이온 계면 활성제인 LAS(Linear Alkylbenzen Sulfonate)와 SLES(Soduim Laureth Sulfate)는 애경케미칼을 비롯하여 미원상사, LG생활건강에서 생산하고 있으며 당사는 국내 1위의 생산능력을 보유하고 있습니다.

④ 바이오&에너지 사업부문

주력상품인 바이오디젤과 바이오중유는 '석유 및 석유대체 연료 사업법'의 적용을 받아 사업을 영위하고 있으며 당사의 석유대체연료(바이오디젤, 바이오중유)의 제조능력은 45만 kl입니다. 각각 정유사 및 발전사의 입찰방식으로 공급하고 있기 때문에 정확한 점유율을 산출할 수 없습니다.

(5) 회사의 현황

가. 영업개황

① 가소제 사업부문

가소제 사업부문은 기초 유분을 원료로 하여 무수프탈산을 생산하는 공업과 이를 원료로하여 다양한 가소제를 생산하는 공업을 포괄하는 사업으로 대규모 장치산업의 특징을 지니고 있습니다. 또한 일반 생활용품에서부터 건설, 전기 등 다양한 산업에 광범위하게 사용되는 기초소재 산업입니다. 무수프탈산은 가소제, 불포화폴리에스테르 수지, 도료 등의 주원료로 사용되고, 가소제는 PVC(Polyvinyl chloride, 폴리염화비닐)의 주원료로 사용되는데, PVC는 건축자재, 건식 바닥재, 벽지, 의료용품, 자동차 산업, 전선 등 산업 전분야에 활용되고 있습니다.

② 합성수지 사업부문

합성수지 사업부문은 나프타 및 천연가스에서 유래하는 기초 유분을 원료로 화학적 합성을 통해 다양한 수지를 생산하는 산업입니다. 주요 수지 제품으로서는 불포화폴리에스테르 수지와 코팅용수지, 경화제로는 황변 경화제와 무황변 경화제, 점·접착제로는 아크릴 점착제, 우레탄 접착제 등이 있습니다. 코팅레진은 도료와 비도료에 주원료로 활용되며, 각각 도막을 형성하여 기재를 보호하고 방수 등의 기능성을 부여합니다. 불포화폴리에스터수지는 유리섬유와 함께 FRP(Fiber Reinforced Plastics, 유리섬유 강화플라스틱)의 주원료이며, 해당 FRP는 욕조와 자동차 바디, 요트의 선체 등에 활용됩니다. 경화제는 주로 내황변성이 크게 필요로 되지 않는 하도, 목공, 바닥재, 옥상을 위한 도료의 주원료로 활용됩니다. 점/접착제는 주로 건자재 및 자동차, 모바일, 디스플레이 기재 간의 접착과 강판 보호에 주로 사용됩니다. 합성수지 산업은 소규모 설비로도 생산, 판매가 가능하여 진입 장벽이 비교적 낮고 업체간 경쟁이 치열하여 가격 의존도가 높은 특성을 가지고 있습니다. 최근 전기·전자, 자동차, 플라스틱 등 산업에 적용되는 코팅 수지는 기술 의존도가 높아지는 추세에 있습니다.

③ 생활화학 사업부문

생활화학 사업부문은 나프타 및 바이오 메스에서 유래하는 원료로 계면활성제 등

다양한 기초화학소재 제품을 생산하는 산업입니다. 계면활성제로는 음이온계면활성제가 있으며, 이는 주방세제, 세탁세제, 개인 세정용품·치약·샴푸·목욕용품의 개인용품과 주방세제의 중간원료로 활용됩니다. 정제글리세린은 화장품, 의약품 등 생활용품에 널리 사용되며 산업 전 분야에서 다양한 용도로 광범위하게 사용되고 있습니다. 최근 인체 건강과 환경에 대한 관심이 고조되면서 환경 친화적인 제품에 대한 수요가 꾸준히 증가하고 있습니다.

④ 바이오&에너지 사업부문

바이오&에너지 사업부문은 바이오 메스에서 유래하는 원료로 환경오염물질의 배출을 저감할 수 있는 친환경 대체 연료, 에너지 원 등을 생산하는 산업입니다. 바이오디젤과 바이오증유는 동·식물유 등 천연유지 및 정제유를 원료로 제조하는 친환경 대체연료로서 정부의 신재생에너지 공급의무화제도(RPS) 시행에 따라 그 수요가 확대되고 있습니다. 또한 전기자동차, 에너지저장시스템(ESS)에 사용되는 에너지원으로서 2차전지 수요가 확대되고 있는 가운데 2차전지를 구성하는 소재에 대한 개발이 활발히 진행되고 있습니다.

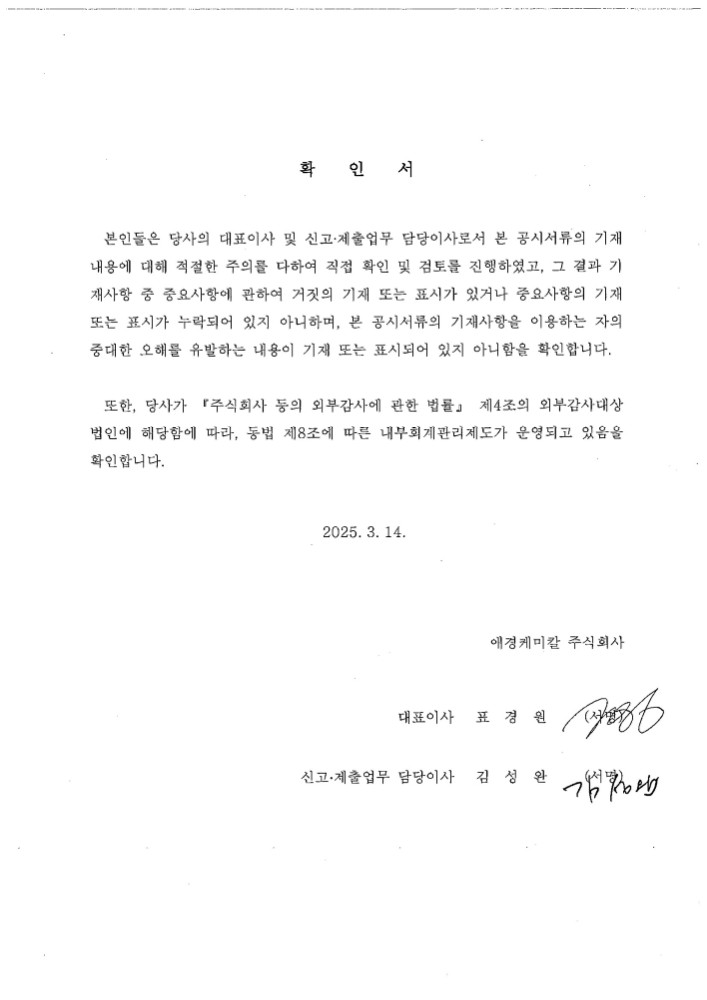

나. 조직도

|

|

2025년 애경케미칼 조직도 |

다. 사업부문의 구분

당사의 사업은 가소제 사업부문, 합성수지 사업부문, 생활화학 사업부문, 바이오&에너지 사업부문으로 구성되어 있으며 사업부문 별 연결 매출실적 비중은 아래와 같습니다.

기준일 : 2024년 12월 31일 (단위 : 백만원, %)

| 구분 | 주요제품 및 서비스 | 수출 | 내수 | 합계 | 매출비율 |

| 가소제 사업부문 | 가소제, 무수프탈산, 윤활기유 등 | 587,734 | 193,526 | 781,260 | 47.6 |

| 합성수지 사업부문 | UPR, 코팅용 수지, 경화제 등 | 80,895 | 128,675 | 209,570 | 12.8 |

| 생활화학 사업부문 | 계면활성제, 정제글리세린 등 | 172,466 | 171,552 | 344,017 | 20.9 |

| 바이오&에너지 사업부문 | 바이오디젤, 바이오중유, 하드카본 등 | 17,097 | 246,964 | 264,061 | 16.1 |

| 기타 | 스팀 및 예술 스포츠, 여가관련 서비스 등 | - | 43,337 | 43,337 | 2.6 |

| 합계 | 858,191 | 784,054 | 1,642,245 | 100.0 |

라. 신규사업 등의 내용 및 전망

① 친환경 원료이용 제품군 개발

1) 친환경 가소제

- 가소제는 PVC 플라스틱 수지에 필수적으로 첨가(PVC 중량 대비 30~150wt%)되는 범용 화학물질로서 최근 세계 각국에서 인체 및 환경과 밀접한 용도 분야의 친환경 가소제 수요가 크게 증가하고 있습니다.

- 이에 당사는 기존 범용적으로 널리 사용되고 있는 프탈레이트 가소제를 대체할 수 있는 다양한 용도 특성에 맞는 친환경 가소제 제품군을 개발하여 시장에 공급하고 있습니다.

- 최근 NET Zero를 비롯한 기후변화 대응에 기여하고 미래 시장에 대비하기 위해 폐플라스틱을 재활용한 자원 선순환형 친환경 가소제를 국내 최초로 개발 후 ISCC PLUS 등 친환경 인증 확보를 완료하고 본격 양산 체계를 구축하였습니다.

- 이 밖에 수소화 기술을 활용한 신규 가소제 및 100% 바이오 기반 신규 가소제 연구개발을 진행하고 있습니다.

2) 친환경 경화제 및 폴리우레탄 시스템

- 폐폴리우레탄폼의 화학적 재활용을 통한 폴리우레탄폼용 재생 폴리올을 개발하고 있습니다.

- 유해화학물질인 이소시아네이트가 제품 내 기준치 미만인 제품을 개발하고 있습니다.

3) 친환경 계면활성제 및 코팅소재

- 천연유래의 식물성 원료를 사용하여 보다 더 친환경적이며 인체 무해한 계면활성제를 개발하고 있습니다.

- 기존 석유화학 기반 유래 원료를 대체할 천연 원료를 개발하고 및 이를 활용한 저자극, 친환경 계면활성제를 개발하고 있습니다.

- 바이오 기반 코팅용 수지 개발을 통하여 친환경 코팅소재로서 적용하기 위한 개발을 진행하고 있습니다. 최근에 국내 최초로 바이오 유래 원료를 사용한 완효성 비료 코팅용 수지를 개발해 생산을 하고 있으며, 이와 관련 미국 농무부에서 부여하는 바이오 소재 기반 USDA Biopreferred 인증도 취득하였습니다. 또한 생분해도가 우수한 완효성 비료 코팅용 수지 개발을 진행하고 있습니다.

② Oleo Chemical 사업 기반

1) 지방산 유도체 개발

- 식물성 지방산을 원료로 한 친환경 윤활기유 제품을 개발 및 생산하여 방사유제 및 산업용 윤활유 시장에 공급하고 있습니다. 특히 장비의 고도화로 직접적인 열관리가 필요한 분야의 화재안정성, 친환경성에 대한 니즈가 지속적으로 증가하고 있습니다.

2) 글리세린 유도체 개발

- 당사 바이오디젤 생산 공정 중에 발생하는 부산물인 글리세린을 고부가 가치의 유도체로 전환하는 개발을 진행하고 있습니다.

③ 신사업 추진을 위한 신제품/공정 개발

1) 염소화 제품(TPC)

- TPC는 방탄/방검복 및 광섬유 케이블 피복 소재인 아라미드 섬유의 주 원료입니다. TPC 제조와 관련한 기초 개발을 완료하고 파일럿 및 데모 플랜트에서의 실증을 성공적으로 완료하였으며 현재 양산 설비 구축을 진행하고 있습니다.

- 아라미드 섬유는 국내에서 코오롱인더스트리, 효성첨단소재, 태광산업이 생산 중에 있습니다. 관련 시장은 매년 12%의 고성장을 기록하고 있기에 향후 당사의 지속 성장에 중요한 분야가 될 것으로 기대하고 있습니다.

2) 수소화 유도체

- 수소화 기술을 활용하여 보다 고부가 가치를 가지는 물질을 제조하는 연구를 국내외 파트너와 협력 수행하고 있습니다.

3) 친환경 냉매용 냉동기유

- GS칼텍스와 공동으로 기술개발을 통해 2022년 11월 가전용 냉동기유 국산화에 성공하였습니다. 당사는 냉동기유의 베이스 오일을 합성하고 GS칼텍스가 첨가제를 배합하여 냉동기유 완제품을 시장에 공급하는 방식입니다. 글로벌 냉동기유 시장은 연10만톤 규모이며 최근 글로벌 냉매 규제에 대응하기 위해 GWP(Global Warming Petential)가 낮은 친환경 냉매 적용 움직임이 지속될 전망입니다.

마. 외부자금조달 요약표

회사는 2024년 12월 말 389,224백만원의 차입금(무역금융, USANCE, 일반대, 시설대 外)을 사용하고 있으며, 2023년 12월말 331,214백만원이 차입된 기초보다 58,010백만원이 증가하였습니다.

① 국내조달

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 조달원천 | 기초잔액 | 신규조달 | 상환 등 감소 | 기말잔액 | 비고 |

| 은행 | 301,214 | 78,010 | - | 379,224 | - |

| 보험회사 | - | - | - | - | - |

| 종합금융회사 | 20,000 | - | 10,000 | 10,000 | 우리종금 |

| 여신전문금융회사 | 10,000 | - | 10,000 | - | NH캐피탈 |

| 상호저축은행 | - | - | - | - | - |

| 특수금융기관 | - | - | - | - | - |

| 기타금융기관 | - | - | - | - | - |

| 금융기관 합계 | 331,214 | 78,010 | 20,000 | 389,224 | - |

| 회사채 | - | - | - | - | - |

| 유상증자 | - | - | - | - | - |

| 자산유동화 | - | - | - | - | - |

| 자본시장 합계 | - | - | - | - | - |

| 총 합계 | 331,214 | 78,010 | 20,000 | 389,224 | - |

② 해외조달

기준일 : 2024년 12월 31일 (단위 : 백만원)

| 조달원천 | 기초잔액 | 신규조달 | 상환 등 감소 | 기말잔액 | 비고 |

| 금융기관 | - | - | - | - | - |

| 해외증권(회사채) | - | - | - | - | - |

| 해외증권(주식등) | - | - | - | - | - |

| 자산유동화 | - | - | - | - | - |

| 기타 | - | - | - | - | - |

| 총 합계 | - | - | - | - | - |

해당사항 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

(단위 : 백만원)

| 구 분 | 제 13기 | 제 12 기 | 제 11 기 |

| [유동자산] | 511,992 | 587,429 | 591,670 |

| ㆍ현금및현금성자산 | 66,894 | 90,538 | 99,291 |

| ㆍ매출채권 | 163,176 | 184,424 | 189,308 |

| ㆍ기타수취채권 | 20,008 | 51,872 | 1,156 |

| ㆍ상각후원가측정금융자산 | 5,830 | 8,767 | 8,281 |

| ㆍ기타유동자산 | 27,329 | 16,801 | 25,432 |

| ㆍ재고자산 | 219,901 | 226,173 | 256,528 |

| ㆍ파생상품자산 | - | - | 2,820 |

| ㆍ매각예정자산 | 8,854 | 8,854 | 8,854 |

| [비유동자산] | 844,440 | 720,932 | 642,414 |

| ㆍ장기매출채권 | - | - | 10 |

| ㆍ기타장기수취채권 | 1,087 | 749 | 1,332 |

| ㆍ기타포괄손익공정가치측정금융자산 | 5,732 | 6,562 | 6,286 |

| ㆍ상각후원가측정금융자산 | - | - | - |

| ㆍ당기손익공정가치측정금융자산 | 16 | 16 | 16 |

| ㆍ파생상품자산 | 2,260 | - | - |

| ㆍ관계기업투자자산 | 47,611 | 51,592 | 32,403 |

| ㆍ유형자산 | 716,777 | 597,437 | 551,691 |

| ㆍ사용권자산 | 22,798 | 23,324 | 24,929 |

| ㆍ무형자산 | 35,150 | 23,568 | 20,843 |

| ㆍ투자부동산 | 1,546 | 1,550 | 1,816 |

| ㆍ기타비유동자산 | 8,732 | 13,741 | 1,960 |

| ㆍ확정급여자산 | - | 693 | - |

| ㆍ이연법인세자산 | 2,731 | 1,700 | 1,128 |

| 자산총계 | 1,356,432 | 1,308,361 | 1,234,084 |

| [유동부채] | 442,784 | 480,051 | 473,850 |

| [비유동부채] | 172,694 | 91,987 | 32,089 |

| 부채총계 | 615,478 | 572,038 | 505,939 |

| [지배기업 소유주지분] | 736,663 | 736,399 | 728,117 |

| ㆍ자본금 | 24,324 | 24,324 | 24,324 |

| ㆍ자본잉여금 | 338,374 | 338,370 | 338,240 |

| ㆍ기타자본항목 | (3,934) | (4,062) | (5,039) |

| ㆍ기타포괄손익누계액 | 12,660 | 4,819 | 4,304 |

| ㆍ이익잉여금 | 365,239 | 372,948 | 366,288 |

| [비지배지분] | 4,291 | (76) | 28 |

| 자본총계 | 740,954 | 736,323 | 728,145 |

| 매출액 | 1,642,245 | 1,793,736 | 2,176,437 |

| 영업이익 | 15,459 | 45,060 | 95,087 |

| 연결총당기순이익 | 8,528 | 32,974 | 59,364 |

| 지배기업 소유주지분 | 3,981 | 33,098 | 60,148 |

| 비지배지분 | 4,547 | (124) | (784) |

| 기본주당순이익(원) | 82 | 686 | 1,249 |

| 희석주당순이익(원) | 82 | 685 | 1,248 |

| 연결에 포함된 회사수 | 9 | 10 | 10 |

나. 요약재무정보

(단위 : 백만원)

| 구 분 | 제 13 기 | 제 12 기 | 제 11 기 |

| [유동자산] | 372,836 | 432,208 | 450,947 |

| ㆍ현금및현금성자산 | 33,900 | 31,043 | 57,472 |

| ㆍ매출채권 | 135,747 | 147,534 | 156,705 |

| ㆍ기타수취채권 | 1,207 | 51,827 | 994 |

| ㆍ상각후원가측정금융자산 | 830 | 1,574 | 1,041 |

| ㆍ기타유동자산 | 15,721 | 8,543 | 11,845 |

| ㆍ재고자산 | 176,577 | 182,833 | 211,216 |

| ㆍ파생상품자산 | - | - | 2,820 |

| ㆍ매각예정자산 | 8,854 | 8,854 | 8,854 |

| [비유동자산] | 685,593 | 638,652 | 612,034 |

| ㆍ장기매출채권 | - | - | 10 |

| ㆍ기타장기수취채권 | 836 | 558 | 1,123 |

| ㆍ기타포괄손익공정가치측정금융자산 | 5,732 | 6,562 | 6,286 |

| ㆍ상각후원가측정금융자산 | - | - | - |

| ㆍ당기손익공정가치측정금융자산 | 5 | 5 | 5 |

| ㆍ파생상품자산 | 2,260 | - | - |

| ㆍ종속기업및관계기업투자자산 | 302,229 | 275,432 | 248,730 |

| ㆍ유형자산 | 319,622 | 310,711 | 316,244 |

| ㆍ사용권자산 | 18,937 | 19,656 | 20,890 |

| ㆍ무형자산 | 30,290 | 19,104 | 13,787 |

| ㆍ투자부동산 | 3,979 | 4,005 | 4,037 |

| ㆍ기타비유동자산 | 1,703 | 1,928 | 922 |

| ㆍ확정급여자산 | - | 691 | - |

| ㆍ이연법인세자산 | - | - | - |

| 자산총계 | 1,058,429 | 1,070,860 | 1,062,981 |

| [유동부채] | 271,395 | 336,335 | 351,101 |

| [비유동부채] | 98,783 | 33,052 | 14,397 |

| 부채총계 | 370,178 | 369,387 | 365,498 |

| ㆍ자본금 | 24,324 | 24,324 | 24,324 |

| ㆍ자본잉여금 | 333,296 | 333,292 | 333,162 |

| ㆍ기타자본항목 | (3,934) | (4,062) | (5,039) |

| ㆍ기타포괄손익누계액 | (788) | (150) | (361) |

| ㆍ이익잉여금 | 335,353 | 348,069 | 345,397 |

| 자본총계 | 688,251 | 701,473 | 697,483 |

| 종속,관계,공동기업투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 매출액 | 1,310,225 | 1,414,480 | 1,712,780 |

| 영업이익 | 10,915 | 36,404 | 90,524 |

| 당기순이익 | (988) | 29,058 | 56,305 |

| 기본주당순이익(원) | (20) | 603 | 1,169 |

| 희석주당순이익(원) | (20) | 601 | 1,168 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 13 기 2024.12.31 현재 |

|

제 12 기 2023.12.31 현재 |

|

제 11 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

511,991,653,781 |

587,429,349,728 |

591,670,033,474 |

|

현금및현금성자산 |

66,894,446,430 |

90,537,645,073 |

99,291,138,292 |

|

매출채권 |

163,175,612,436 |

184,423,895,983 |

189,308,318,813 |

|

기타수취채권 |

20,008,268,748 |

51,873,386,606 |

1,155,738,197 |

|

유동상각후원가측정금융자산 |

5,829,993,000 |

8,766,438,000 |

8,280,690,000 |

|

당기법인세자산 |

4,267,917,261 |

42,807,155 |

115,481,977 |

|

기타유동자산 |

23,060,003,281 |

16,758,416,501 |

25,316,595,217 |

|

재고자산 |

219,901,068,365 |

226,172,416,150 |

256,527,691,142 |

|

유동파생상품자산 |

0 |

0 |

2,820,035,576 |

|

매각예정자산 |

8,854,344,260 |

8,854,344,260 |

8,854,344,260 |

|

비유동자산 |

844,440,568,478 |

720,931,303,369 |

642,413,689,237 |

|

장기매출채권 |

0 |

0 |

10,077,210 |

|

기타장기수취채권 |

1,087,295,419 |

749,119,556 |

1,331,625,605 |

|

비유동기타포괄손익공정가치측정금융자산 |

5,731,700,248 |

6,562,027,799 |

6,286,009,398 |

|

비유동당기손익공정가치측정금융자산 |

16,200,000 |

16,200,000 |

16,200,000 |

|

비유동파생상품자산 |

2,259,995,336 |

0 |

0 |

|

관계기업투자자산 |

47,610,853,158 |

51,591,998,903 |

32,402,869,141 |

|

유형자산 |

716,777,296,105 |

597,437,280,321 |

551,690,680,620 |

|

사용권자산 |

22,798,169,647 |

23,323,976,923 |

24,928,657,120 |

|

무형자산 |

35,149,930,820 |

23,567,598,558 |

20,843,321,324 |

|

투자부동산 |

1,546,405,264 |

1,549,933,369 |

1,815,743,467 |

|

기타비유동자산 |

8,731,485,917 |

13,740,595,841 |

1,960,356,404 |

|

이연법인세자산 |

2,731,236,564 |

1,699,958,401 |

1,128,148,948 |

|

확정급여자산 |

0 |

692,613,698 |

0 |

|

자산총계 |

1,356,432,222,259 |

1,308,360,653,097 |

1,234,083,722,711 |

|

부채 |

|||

|

유동부채 |

442,783,683,195 |

480,050,727,873 |

473,849,818,849 |

|

매입채무 |

98,781,323,813 |

119,656,634,827 |

123,372,392,440 |

|

단기차입금 |

243,375,368,431 |

247,447,610,255 |

186,460,036,599 |

|

유동성장기차입금 |

5,150,924,500 |

14,110,680,000 |

47,485,039,415 |

|

유동성장기리스부채 |

3,381,010,190 |

1,471,689,753 |

1,434,036,078 |

|

유동 미지급금 및 기타채무 |

70,312,105,946 |

80,164,316,552 |

78,023,824,950 |

|

미지급법인세 |

1,916,643,158 |

4,138,667,830 |

19,839,396,012 |

|

기타 유동부채 |

19,866,307,157 |

13,061,128,656 |

17,235,093,355 |

|

비유동부채 |

172,694,562,893 |

91,986,994,051 |

32,088,527,307 |

|

장기차입금 |

140,697,483,600 |

69,655,660,586 |

7,630,680,000 |

|

비유동 리스부채 |

4,649,876,255 |

6,549,049,922 |

7,349,161,880 |

|

장기미지급금 및 기타채무 |

7,764,352,583 |

9,296,003,297 |

10,266,989,328 |

|

확정급여부채 |

1,559,366,412 |

1,295,065,969 |

1,451,135,029 |

|

기타장기종업원부채 |

2,532,166,007 |

2,193,648,780 |

2,475,143,141 |

|

비유동파생상품부채 |

0 |

414,231,418 |

0 |

|

이연법인세부채 |

14,659,560,185 |

1,469,812,645 |

1,468,359,086 |

|

기타 비유동 부채 |

831,757,851 |

1,113,521,434 |

1,447,058,843 |

|

부채총계 |

615,478,246,088 |

572,037,721,924 |

505,938,346,156 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

736,662,548,235 |

736,399,086,350 |

728,117,154,658 |

|

자본금 |

24,324,354,500 |

24,324,354,500 |

24,324,354,500 |

|

자본잉여금 |

338,373,573,668 |

338,369,547,482 |

338,239,592,575 |

|

기타자본구성요소 |

(3,933,900,293) |

(4,062,271,804) |

(5,039,435,558) |

|

기타포괄손익누계액 |

12,659,791,155 |

4,819,205,315 |

4,304,093,572 |

|

이익잉여금(결손금) |

365,238,729,205 |

372,948,250,857 |

366,288,549,569 |

|

비지배지분 |

4,291,427,936 |

(76,155,177) |

28,221,897 |

|

자본총계 |

740,953,976,171 |

736,322,931,173 |

728,145,376,555 |

|

자본과부채총계 |

1,356,432,222,259 |

1,308,360,653,097 |

1,234,083,722,711 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 13 기 2024.01.01 부터 2024.12.31 까지 |

|

제 12 기 2023.01.01 부터 2023.12.31 까지 |

|

제 11 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

매출액 |

1,642,244,565,944 |

1,793,735,842,829 |

2,176,436,882,799 |

|

매출원가 |

1,501,408,563,579 |

1,617,670,317,724 |

1,954,291,030,823 |

|

매출총이익 |

140,836,002,365 |

176,065,525,105 |

222,145,851,976 |

|

판매비와관리비 |

125,376,649,613 |

131,005,303,123 |

127,058,788,198 |

|

영업이익(손실) |

15,459,352,752 |

45,060,221,982 |

95,087,063,778 |

|

기타수익 |

31,344,941,373 |

29,316,654,139 |

36,114,667,578 |

|

기타비용 |

25,417,832,548 |

25,968,039,822 |

35,342,795,713 |

|

금융수익 |

13,065,130,094 |

8,101,137,476 |

7,930,441,975 |

|

금융비용 |

18,825,301,505 |

15,756,679,353 |

16,415,199,301 |

|

관계기업에 대한 지분법손익 |

(6,276,301,741) |

240,074,033 |

5,398,009,213 |

|

법인세비용차감전순이익(손실) |

9,349,988,425 |

40,993,368,455 |

92,772,187,530 |

|

법인세비용 |

821,537,040 |

8,019,502,388 |

33,408,093,872 |

|

당기순이익(손실) |

8,528,451,385 |

32,973,866,067 |

59,364,093,658 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

3,981,256,436 |

33,097,856,926 |

60,147,788,691 |

|

비지배지분에 귀속되는 당기순이익(손실) |

4,547,194,949 |

(123,990,859) |

(783,695,033) |

|

기타포괄손익 |

8,037,220,166 |

591,322,240 |

1,605,269,169 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

8,299,495,890 |

322,937,940 |

2,297,099,135 |

|

해외사업장환산외환차이(세후기타포괄손익) |

6,004,339,894 |

874,525,434 |

2,480,296,729 |

|

파생상품평가손익 |

0 |

0 |

73,095,847 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

2,295,155,996 |

(551,587,494) |

(256,293,441) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(262,275,724) |

268,384,300 |

(691,829,966) |

|

확정급여제도의재측정요소 |

376,246,162 |

56,596,712 |

(177,263,175) |

|

기타포괄손익공정가치측정금융자산 평가손익 |

(638,521,886) |

211,787,588 |

(514,566,791) |

|

총포괄손익 |

16,565,671,551 |

33,565,188,307 |

60,969,362,827 |

|

포괄손익의 귀속 |

|||

|

지배기업의 소유주 지분 |

12,198,088,438 |

33,669,565,381 |

61,615,661,386 |

|

비지배지분 |

4,367,583,113 |

(104,377,074) |

(646,298,559) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

82.0 |

686.0 |

1,249.0 |

|

희석주당이익(손실) (단위 : 원) |

82.0 |

685.0 |

1,248.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 13 기 2024.01.01 부터 2024.12.31 까지 |

|

제 12 기 2023.01.01 부터 2023.12.31 까지 |

|

제 11 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

24,324,354,500 |

338,239,592,575 |

(5,113,541,816) |

2,658,957,702 |

332,797,010,180 |

692,906,373,141 |

(3,780,933,556) |

689,125,439,585 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

60,147,788,691 |

60,147,788,691 |

(783,695,033) |

59,364,093,658 |

|

기타포괄손익공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

(514,566,791) |

0 |

(514,566,791) |

0 |

(514,566,791) |

|

해외사업장환산외환차이(세후기타포괄손익) |

0 |

0 |

0 |

2,342,900,255 |

0 |

2,342,900,255 |

137,396,474 |

2,480,296,729 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

0 |

(177,263,175) |

(177,263,175) |

0 |

(177,263,175) |

|

파생상품평가손익 |

0 |

0 |

0 |

73,095,847 |

0 |

73,095,847 |

0 |

73,095,847 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

0 |

0 |

0 |

(256,293,441) |

0 |

(256,293,441) |

0 |

(256,293,441) |

|

주식기준보상거래에 따른 증가(감소), 지분 |

0 |

0 |

74,106,258 |

0 |

0 |

74,106,258 |

0 |

74,106,258 |

|

사업결합 |

0 |

0 |

0 |

0 |

15,766,223 |

15,766,223 |

4,455,454,012 |

4,471,220,235 |

|

연차배당 |

0 |

0 |

0 |

0 |

(26,494,752,350) |

(26,494,752,350) |

0 |

(26,494,752,350) |

|

2022.12.31 (기말자본) |

24,324,354,500 |

338,239,592,575 |

(5,039,435,558) |

4,304,093,572 |

366,288,549,569 |

728,117,154,658 |

28,221,897 |

728,145,376,555 |

|

2023.01.01 (기초자본) |

24,324,354,500 |

338,239,592,575 |

(5,039,435,558) |

4,304,093,572 |

366,288,549,569 |

728,117,154,658 |

28,221,897 |

728,145,376,555 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

33,097,856,926 |

33,097,856,926 |

(123,990,859) |

32,973,866,067 |

|

기타포괄손익공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

211,787,588 |

0 |

211,787,588 |

0 |

211,787,588 |

|

해외사업장환산외환차이(세후기타포괄손익) |

0 |

0 |

0 |

854,911,649 |

0 |

854,911,649 |

19,613,785 |

874,525,434 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

0 |

56,596,712 |

56,596,712 |

0 |

56,596,712 |

|

파생상품평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

0 |

0 |

0 |

(551,587,494) |

0 |

(551,587,494) |

0 |

(551,587,494) |

|

주식기준보상거래에 따른 증가(감소), 지분 |

0 |

129,954,907 |

977,163,754 |

0 |

0 |

1,107,118,661 |

0 |

1,107,118,661 |

|

사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연차배당 |

0 |

0 |

0 |

0 |

(26,494,752,350) |

(26,494,752,350) |

0 |

(26,494,752,350) |

|

2023.12.31 (기말자본) |

24,324,354,500 |

338,369,547,482 |

(4,062,271,804) |

4,819,205,315 |

372,948,250,857 |

736,399,086,350 |

(76,155,177) |

736,322,931,173 |

|

2024.01.01 (기초자본) |

24,324,354,500 |

338,369,547,482 |

(4,062,271,804) |

4,819,205,315 |

372,948,250,857 |

736,399,086,350 |

(76,155,177) |

736,322,931,173 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

3,981,256,436 |

3,981,256,436 |

4,547,194,949 |

8,528,451,385 |

|

기타포괄손익공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

(638,521,886) |

0 |

(638,521,886) |

0 |

(638,521,886) |

|

해외사업장환산외환차이(세후기타포괄손익) |

0 |

0 |

0 |

6,183,951,730 |

0 |

6,183,951,730 |

(179,611,836) |

6,004,339,894 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

0 |

376,246,162 |

376,246,162 |

0 |

376,246,162 |

|

파생상품평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

0 |

0 |

0 |

2,295,155,996 |

0 |

2,295,155,996 |

0 |

2,295,155,996 |

|

주식기준보상거래에 따른 증가(감소), 지분 |

0 |

4,026,186 |

128,371,511 |

0 |

0 |

132,397,697 |

0 |

132,397,697 |

|

사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연차배당 |

0 |

0 |

0 |

0 |

(12,067,024,250) |

(12,067,024,250) |

0 |

(12,067,024,250) |

|

2024.12.31 (기말자본) |

24,324,354,500 |

338,373,573,668 |

(3,933,900,293) |

12,659,791,155 |

365,238,729,205 |

736,662,548,235 |

4,291,427,936 |

740,953,976,171 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 13 기 2024.01.01 부터 2024.12.31 까지 |

|

제 12 기 2023.01.01 부터 2023.12.31 까지 |

|

제 11 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

46,567,174,081 |

79,731,120,996 |

136,958,393,370 |

|

영업에서 창출된 현금흐름 |

50,572,373,003 |

111,034,952,873 |

166,872,449,492 |

|

이자수취 |

4,412,235,350 |

3,001,346,294 |

897,216,210 |

|

이자지급(영업) |

(18,225,508,250) |

(10,903,601,830) |

(8,534,387,453) |

|

배당금수취(영업) |

154,000,000 |

491,000,000 |

3,646,000,000 |

|

법인세의 납부 |

9,654,073,978 |

(23,892,576,341) |

(25,922,884,879) |

|

투자활동현금흐름 |

(115,153,924,604) |

(154,709,047,534) |

(42,601,443,720) |

|

당기손익-공정가치측정금융자산의 처분 |

72,000,000 |

133,863,600 |

165,598,284,894 |

|

상각후원가금융자산의 처분 |

4,290,445,000 |

1,023,305,000 |

5,959,950,000 |

|

임차보증금의 감소 |

835,351,290 |

1,103,926,657 |

571,361,706 |

|

선수금의 증가 |

1,450,000,000 |

450,000,000 |

0 |

|

유형자산의 처분 |

2,114,020,686 |

322,141,932 |

3,055,704,071 |

|

무형자산의 처분 |

818,418,181 |

31,994,600 |

0 |

|

매각예정자산의 처분 |

500,000,000 |

0 |

0 |

|

투자부동산의 처분 |

0 |

0 |

25,885,406,462 |

|

대여금의 회수 |

50,000,000,000 |

0 |

2,900,000,000 |

|

보험금 수령 |

0 |

8,536,491,086 |

0 |

|

당기손익인식금융자산의 취득 |

(72,000,000) |

(156,000,000) |

(165,503,404,919) |

|

상각후원가측정금융자산의취득 |

(1,354,000,000) |

(1,509,053,000) |

(6,175,945,000) |

|

관계회사 지분의 취득 |

0 |

(16,866,136,448) |

0 |

|

임차보증금의 증가 |

(880,035,000) |

(1,257,192,237) |

(830,000,000) |

|

유형자산의 취득 |

(120,472,515,932) |

(80,262,340,870) |

(55,416,274,936) |

|

무형자산의 취득 |

(17,401,964,212) |

(4,880,053,838) |

(173,058,539) |

|

사용권자산의 취득 |

0 |

0 |

(7,860,316,749) |

|

선급금의 증가 |

(20,053,644,617) |

(11,269,994,016) |

(2,990,006,775) |

|

대여금의 증가 |

(15,000,000,000) |

(50,110,000,000) |

0 |

|

사업결합으로 인한 현금유출 |

0 |

0 |

(7,623,143,935) |

|

재무활동현금흐름 |

43,031,794,455 |

66,335,258,992 |

(57,707,976,980) |

|

단기차입금의차입 |

540,826,937,187 |

339,768,293,162 |

269,350,345,132 |

|

장기차입금의차입 |

100,259,479,071 |

44,125,540,586 |

0 |

|

임대보증금의 증가 |

0 |

26,000,000 |

5,000,000 |

|

자기주식의 처분 |

69,836,155 |

1,231,196,247 |

0 |

|

파생상품거래의 정산 유입 |

772,396,496 |

3,663,000,000 |

0 |

|

단기차입금의 상환 |

(543,096,504,050) |

(283,625,398,558) |

(224,847,802,251) |

|

장기차입금의 상환 |

(27,241,048,100) |

0 |

(100,000,000) |

|

유동성장기차입금의 상환 |

14,110,680,000 |

10,874,209,066 |

74,369,079,415 |

|

유동성장기리스부채의 감소 |

(2,309,598,054) |

(1,484,411,029) |

(1,251,688,096) |

|

임대보증금의 감소 |

(72,000,000) |

0 |

0 |

|

배당금지급 |

(12,067,024,250) |

(26,494,752,350) |

(26,494,752,350) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(25,554,956,068) |

(8,642,667,546) |

36,648,972,670 |

|

외화표시 현금의 환율변동효과 |

1,911,757,425 |

(110,825,673) |

(306,271,001) |

|

기초현금및현금성자산 |

90,537,645,073 |

99,291,138,292 |

62,948,436,623 |

|

기말현금및현금성자산 |

66,894,446,430 |

90,537,645,073 |

99,291,138,292 |

3. 연결재무제표 주석

1. 일반사항 (연결)

|

애경케미칼 주식회사(이하 "지배기업")와 연결대상 종속기업(이하 지배기업과 그 종속기업을 일괄하여 "연결회사")의 내용은 아래와 같습니다. 1-1 지배기업의 개요

1-2 종속기업의 현황 보고기간말 현재 지배기업의 연결대상 종속기업의 현황은 다음과 같습니다.

(주1) 애경해양(강서)화공유한공사는 2024년 11월 27일자로 법인 등기가 말소되어 청산절차가 완료되었습니다. 1-3 종속기업 요약 재무정보 (내부거래 제거 전)

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2. 중요한 회계정책 (연결)

|

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다. - 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형 - 순공정가치로 측정하는 매각예정자산 - 확정급여제도와 공정가치로 측정하는 사외적립자산 한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다. 2-2 회계정책과 공시의 변경 2-2-1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서 연결회사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다. (1) 기업회계기준서 제1001호 '재무제표 표시'(2020년 개정) - 부채의 유동ㆍ비유동 분류 동 개정사항은 유동부채와 비유동부채의 분류는 보고기간말에 존재하는 기업의 권리에 근거한다는 점을 명확히 하고 기업이 부채의 결제를 연기할 수 있는 권리를 행사할지 여부에 대한 기대와는 무관하다는 점을 강조합니다. 그리고 부채 결제의 의미와결제방식을 현금, 자신의 지분상품, 그 밖의 자산 또는 용역을 거래상대방에게 이전하는 것으로 명확히 합니다. (2) 기업회계기준서 제1001호 '재무제표 표시'(2023년 개정) - 약정사항이 있는 비유동부채 동 개정사항은 보고기간말 이전에 준수해야 하는 차입약정상의 특정 조건(이하 '약정사항')만 보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 기업의 권리에 영향을 미친다고 규정합니다. 약정사항의 준수 여부가 보고기간 이후에만 평가되더라도,이러한 약정사항은 보고기간말 현재 권리가 존재하는지에 영향을 미칩니다. 또한 보고기간 이후에만 준수해야 하는 약정사항은 결제를 연기할 수 있는 권리에 영향을 미치지 않는다고 규정합니다. 하지만 부채의 결제를 연기할 수 있는 기업의 권리가 보고기간 후 12개월 이내에 준수하는 약정사항에 따라 달라진다면, 보고기간 후 12개월 이내에 부채가 상환될 수 있는 위험을 재무제표 이용자가 이해할 수 있도록 정보를 공시합니다. 이러한 정보에는 약정사항에 대한 정보(약정사항의 성격, 기업이 약정사항을 준수해야 하는 시점을 포함), 관련된 부채의 장부금액, 그리고 약정사항을 준수하기 어려울 수 있음을 나타내는 사실과 상황이 포함됩니다. (3) 기업회계기준서 제1007호 '현금흐름표' 및 기업회계기준서 제1107호 '금융상품 공시'(개정) - 공급자금융약정 동 개정사항은 기업회계기준서 제1007호 '현금흐름표'의 공시 목적에 재무제표 이용자가 공급자금융약정이 기업의 부채와 현금흐름에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 한다는 점을 추가합니다. 또한 기업회계기준서 제1107호 '금융상품 공시'를 개정하여 유동성위험 집중도에 대한 익스포저와 관련한 정보를 공시하도록 하는 요구사항의 예로 공급자금융약정을 추가하였습니다. (4) 기업회계기준서 제1116호 '리스'(개정) - 판매후리스에서 발생하는 리스부채 동 개정사항은 기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'을 적용하여 판매로 회계처리 되는 판매후리스에 대하여 후속측정 요구사항을 추가하였습니다. 동 개정사항은 리스개시일 후에 판매자-리스이용자가 계속 보유하는 사용권에 대해서는 판매자-리스이용자가 어떠한 차손익도 인식하지 않는 방식으로 '리스료'나 '수정 리스료'를 산정하도록 요구합니다. (5) 기업회계기준서 제1001호 '재무제표 표시'(2023년 개정) - 가상자산 공시 동 개정사항은 가상자산 관련 거래에 대해 다른 기준서에서 요구하는 공시요구사항에 추가하여, 1) 가상자산을 보유하는 경우, 2) 가상자산을 고객을 대신하여 보유하는경우, 3) 가상자산을 발행하는 경우로 각각 구분하여 각 경우별로 공시해야 할 사항을 규정합니다. 2-2-2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서 (1) 기업회계기준서 제1021호 '환율변동효과'와 제1101호 '한국채택국제회계기준의 최초채택'(개정) - 교환가능성 결여 동 개정사항은 회계목적상 다른 통화와 교환이 가능하다고 보는 상황에 대해 정의하고, 다른 통화와의 교환가능성 평가, 교환가능성이 결여된 경우 사용할 현물환율 추정 및 공시 요구사항을 명확히 합니다. 동 개정사항은 2025년 1월 1일 이후 최초로 시작되는 회계연도부터 전진적용하며 조기적용이 허용됩니다. 2) 기업회계기준서 제1109호 '금융상품'과 제1107호 '금융상품: 공시'(개정) - 금융상품 분류와 측정 동 개정사항은 전자지급시스템을 사용하여 금융부채를 결제할 때의 금융부채의 결제일 전 이행과 관련된 조건, 계약상 현금흐름이 기본대여계약과 일관되는지 평가할 때고려해야 할 이자 및 우발사건 특성, 비소구 특성을 가진 금융자산, 계약상 연계된 금융상품의 특성을 명확히 합니다. 그리고 기타포괄손익-공정가치로 지정된 지분상품에 대한 투자와 계약상 현금흐름의 시기나 금액을 변경할 수 있는 계약조건에 대한 추가적인 공시 요구사항을 포함합니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도의 개시일 이후 소급적으로 적용되며 조기적용이 허용됩니다. (3) 기업회계기준서 제1109호 '금융상품' - 리스부채의 제거 회계처리 및 거래가격의정의 동 개정사항은 리스부채 제거시 발생하는 차손익을 당기손익으로 인식해야 함을 명확히 하였습니다. 또한 거래가격의 정의를 기업회계기준서 제1115호와 일관되도록 개정하였습니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터적용하되 조기적용이 허용됩니다. (4) 기업회계기준서 제1110호 '연결재무제표' - 사실상의 대리인 결정 동 개정사항은 사실상 대리인의 판단과 관련한 기준서 제1110호의 표현을 개정하여 기준서 문단 간의 불일치를 해소하였습니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하되 조기적용이 허용됩니다. (5) 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' - 위험회피회계 적용 동 개정사항은 위험회피회계의 적용조건을 기업회계기준서 제1109호 '금융상품'의 구체적인 문단을 참조하도록 명시하고 관련 용어를 일치시켰습니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하되 조기적용이 허용됩니다. (6) 기업회계기준서 제1107호 '금융상품: 공시'-제거 손익 동 개정사항은 공정가치 측정과 관련하여 기업회계기준서 제1113호 '공정가치'를 참조하도록 하고 관련 용어를 일치시켰습니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하되 조기적용이 허용됩니다. (7) 기업회계기준서 제1007호 - 원가법 동 개정으로 '원가법'이라는 용어를 삭제하고 이를 '원가'로 대체하였습니다. 동 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하되 조기적용이 허용됩니다. 연결회사는 상기에 열거된 개정사항이 재무제표에 미치는 영향에 대해서 검토 중에 있습니다. 2-3 연결 연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다. (1) 종속기업 종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다. 연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다. 영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산보다 클 경우, 그 초과금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다. 연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다. 지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다. 연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다. (2) 관계기업 관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다. (3) 공동약정 둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다. 2-4 외화환산 (1) 기능통화와 표시통화 연결회사는 연결회사 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이뤄지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다. (2) 외화거래와 보고기간말의 환산 외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련되거나 보고기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다. 차입금과 관련된 외환차이는 손익계산서에 금융원가로 표시되며, 다른 외환차이는 기타수익 또는 기타비용에 표시됩니다. 비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으로, 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다. 2-5 금융자산 (1) 분류 연결회사는 다음의 측정 범주로 금융자산을 분류합니다. - 당기손익-공정가치 측정 금융자산 - 기타포괄손익-공정가치 측정 금융자산 - 상각후원가 측정 금융자산 금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다. 공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다. 단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다. (2) 측정 연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다. 내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다. ① 채무상품 금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결회사는 채무상품을 다음의 세 범주로 분류합니다. (가) 상각후원가 (나) 기타포괄손익-공정가치 측정 금융자산 (다) 당기손익-공정가치 측정 금융자산 ② 지분상품 연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다. 당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다. (3) 손상 연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다. (4) 인식과 제거 금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다. 연결회사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 연결회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다. (5) 금융상품의 상계 금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다. 2-6 파생상품 파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품은 매매목적으로분류되고 파생상품의 공정가치변동은 거래의 성격에 따라 '금융수익' 또는 '금융비용'으로 손익계산서에 인식됩니다. 2-7 매출채권 매출채권은 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로, 유의적인 금융요소를 포함하는 경우에는 공정가치로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다. 2-8 재고자산 재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 개별법으로 평가되는 미착품을 제외하고 월총평균법에 따라 결정됩니다. 2-9 매각예정자산 비유동자산(또는 처분자산집단)은 장부금액이 매각거래를 통하여 주로 회수되고, 매각될 가능성이 매우 높은 경우에 매각예정으로 분류되며, 그러한 자산은 장부금액과 순공정가치 중 작은 금액으로 측정됩니다. 2-10 유형자산 유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다. 토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다. 2-11 차입원가 적격자산의 취득, 건설 또는 생산과 직접 관련된 차입원가는 당해 자산 원가의 일부로 자본화되며, 적격자산을 취득하기 위한 특정목적 차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안 자본화 가능한 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다. 2-12 정부보조금 정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다. 2-13 무형자산 영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산보다 클 경우, 그 초과금액으로 인식되며, 원가에서 손상차손누계액을 차감한 금액으로 표시되고 있습니다. 영업권을 제외한 무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 내부적으로 창출한 무형자산인 소프트웨어 개발비는 기술적 실현가능성, 미래경제적효익 등을 포함한 자산 인식요건이 충족된 시점 이후에 발생한 지출금액의 합계입니다. 계약적 고객관계는 사업결합으로 취득한 무형자산으로 취득일의 공정가치로 인식하고 있습니다. 회원권은 이용 가능 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

2-14 투자부동산 임대수익이나 투자차익을 목적으로 보유하고 있는 부동산(사용권 자산을 포함)은 투자부동산으로 분류됩니다. 투자부동산은 최초 인식시점에 원가로 측정되며, 최초 인식 후에는 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 투자부동산 중 토지를 제외한 투자부동산은 추정 경제적 내용연수 30년 동안 정액법으로 상각됩니다. 2-15 비금융자산의 손상 영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다. 2-16 매입채무와 기타채무 매입채무와 기타채무는 연결회사가 보고기간말 전에 제공받은 재화나 용역에 대하여지급하지 않은 부채입니다. 매입채무와 기타채무는 보고기간 후 12개월 후에 지급기일이 도래하는 것이 아니라면 재무상태표에서 유동부채로 표시합니다. 해당 채무는 최초에 공정가치로 인식하고 이후 유효이자율법을 사용한 상각후원가로 측정합니다. 2-17 금융부채 (1) 분류 및 측정 연결회사의 당기손익-공정가치 측정 금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다. 당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 '매입채무', '미지급금및기타채무', '차입금' 등으로 표시됩니다. 차입금은 공정가치에서 발생한 거래원가를 차감한 금액으로 최초 인식하고 이후 상각후원가로 측정합니다. 받은 대가(거래원가 차감 후)와 상환금액의 차이는 유효이자율법을 사용하여 기간에 걸쳐 당기손익으로 인식합니다. 차입한도를 제공받기 위해 지급한 수수료는 차입한도의 일부나 전부로써 차입을 실행할 가능성이 높은(probable) 범위까지는 차입금의 거래원가로 인식합니다. 이 경우 수수료는 차입을 실행할 때까지 이연합니다. 차입한도약정의 일부나 전부로써 차입을 실행할 가능성이 높다(는 증거가 없는 범위의 관련 수수료는 유동성을 제공하는 서비스에 대한 선급금으로서 자산으로 인식 후 관련된 차입한도기간에 걸쳐 상각합니다. 특정일에 의무적으로 상환해야 하는 우선주는 부채로 분류됩니다. 이러한 우선주에 대한 유효이자율법에 따른 이자비용은 다른 금융부채에서 인식한 이자비용과 함께 손익계산서 상 '금융비용'으로 인식됩니다. 보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다면 차입금은 유동부채로 분류합니다. (2) 제거 금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다. 소멸하거나 제3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다. 2-18 충당부채 과거사건의 결과로 현재의 법적의무나 의제의무가 존재하고, 그 의무를 이행하기 위한 자원의 유출가능성이 높으며, 당해 금액의 신뢰성 있는 추정이 가능한 경우 판매보증충당부채, 복구충당부채 및 소송충당부채 등을 인식하고 있습니다. 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 측정되며, 시간경과로 인한 충당부채의 증가는 이자비용으로 인식됩니다.

2-21 당기법인세 및 이연법인세

2-22 종업원급여 (1) 퇴직급여

(3) 주식기준보상 종업원에게 부여한 주식결제형 주식기준보상은 부여일에 지분상품의 공정가치로 측정되며, 가득기간에 걸쳐 종업원 급여비용으로 인식됩니다. 가득될 것으로 예상되는 지분상품의 수량은 매 보고기간말에 비시장성과조건을 고려하여 재측정되며, 당초 추정치로부터의 변동액은 당기손익과 자본으로 인식됩니다. 주식선택권의 행사시점에 신주를 발행할 때 직접적으로 관련되는 거래비용을 제외한순유입액은 자본금(명목가액)과 주식발행초과금으로 인식됩니다. 2-23 수익인식 연결회사는 무수프탈산, 합성수지, 계면활성제, 가소제 및 무수마레인 등의 제조 및 판매를 주요 사업목적으로 하고 있으며 고객과의 계약을 통해 제ㆍ상품 등 공급 및 기술력 등을 제공하고 있습니다. 고객과의 계약에서 연결회사는 재화나 용역의 통제가 고객에 이전되었을 때,해당 재화나 용역의 대가로 받을 권리를 갖게 될 것으로 예상하는 대가를 반영하는 금액으로 수익을 인식합니다. (1) 재화의 판매 (2) 운송용역

(3) 계약 잔액

2) 매출채권

3) 계약부채