|

|

확인서_2025 0313 |

사 업 보 고 서

(제 17 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 엘앤케이바이오메드 |

| 대 표 이 사 : | 강국진 |

| 본 점 소 재 지 : | 경기도 용인시 기흥구 동백중앙로16번길 16-25, 201호 |

| (전 화)02-6717-1916 | |

| (홈페이지) http://www.lnkbiomed.com |

|

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 백지성 |

| (전 화) 02-6717-1916 | |

【 대표이사 등의 확인 】

|

|

확인서_2025 0313 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | - | - | 7 | 2 |

| 합계 | 7 | - | - | 7 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적·상업적 명칭

당사의 명칭은 "주식회사 엘앤케이바이오메드"라고 표기합니다. 영문으로는 L&K BIOMED CO.,LTD.라고 하며, 약식으로 표기할 때는 L&K BIOMED라고 합니다.

다. 설립일자 및 존속기간

당사는 2008년 12월 22일 척추 임플란트 개발, 제조 및 판매를 목적으로 설립되어 현재에 이르고 있습니다.

라. 본사의 주소, 전화번호 및 홈페이지

1) 주소 : 경기도 용인시 기흥구 동백중앙로16번길 16-25, 201호

(중동, 대우프론티어밸리Ⅰ)

2) 전화 : 02-6717-1916

3) 홈페이지 : www.lnkbiomed.com

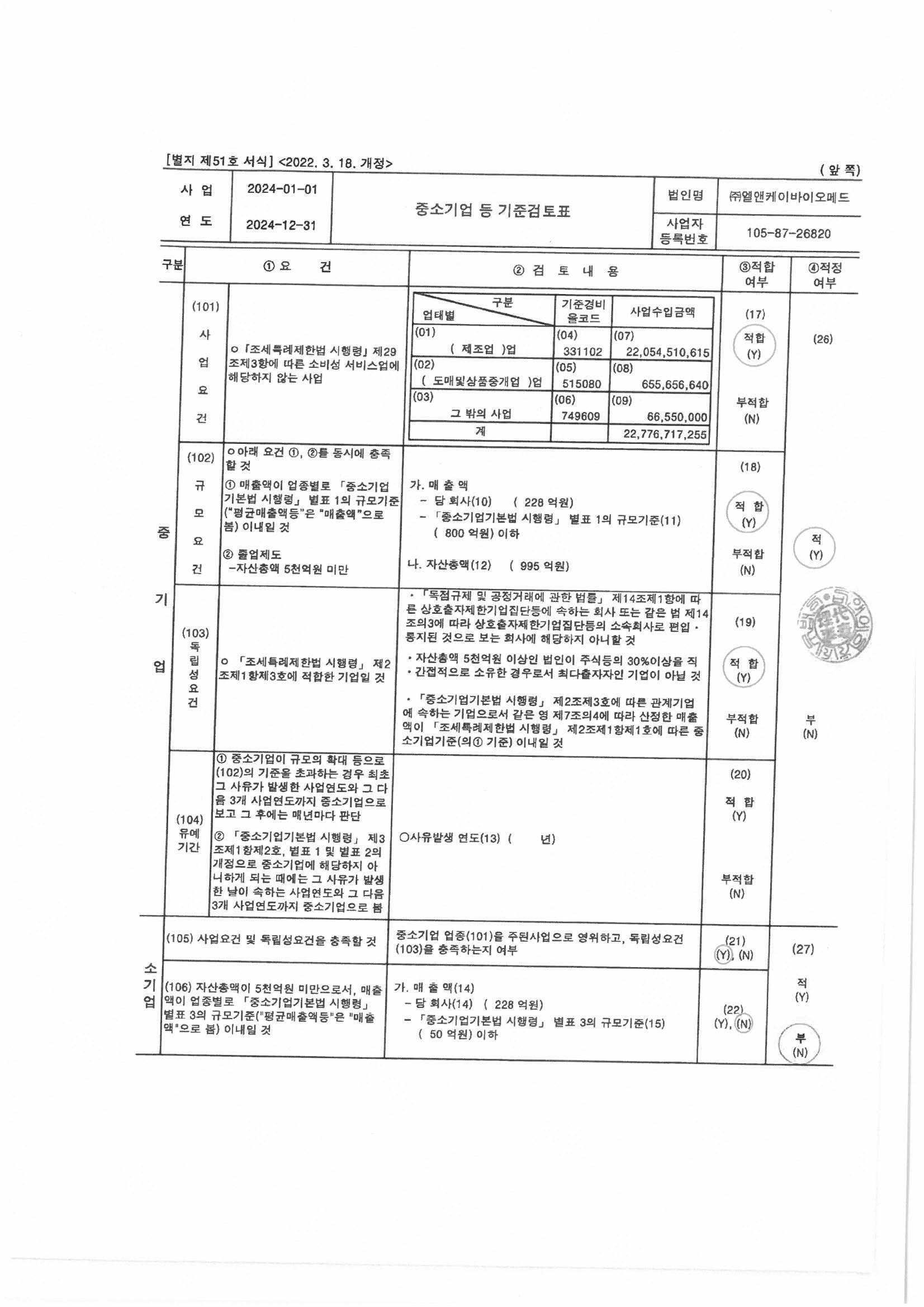

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사는 정형외과용 의료기기 중 척추 임플란트를 개발, 제조 및 판매하는 단일 사업부문을 영위하고 있습니다. 척추 임플란트는 퇴행성 척추 질환, 척추골절, 척추측만증, 목디스크 등과 같은 척추 질환 치료의 표준 수술방법인 척추 유합술에 사용되는 의료기기로써, 평균 수명연장 및 인구고령화 영향으로 지속적인 성장성 확대가 예상됩니다. 사업 부문별 자세한 사항은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

- 해당사항 없음

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2016년 11월 30일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 연혁

| 연 도 | 주요 내용 | 비 고 |

| 2008년 | 엘앤케이바이오메드 설립 | - |

| 2009년 | KFDA 제조업 획득 및 기업부설연구소 설립 LnK Screw출시 |

- |

| 2010년 | KGMP 인증 획득 미FDA 510(K) LnK Basic Spinal Fixation System 승인 미Stanford, Denver 병원 등 주요 병원과 납품 및 R&D 제휴 |

- |

| 2011년 | 미 FDA 510(K) LnK Posterior Cervical Fixation System 등 2개 제품 승인 미 Texas 지역 판매망 확보 척추고정장치, 케이지, 척추 고정용 나사 등에 대한 특허 취득 벤처기업 인증 |

- |

| 2012년 | 기술 혁신형 중소기업 선정 (중소기업청) 미 FDA 510(K) LnK MIS Spinal System 등 4개 제품 승인 Cervical 제품 국내 출시 유망중소기업 선정 미국 판매법인 Aegis Spine, lnc 지분 100% 인수 |

- |

| 2013년 | 서울시 일자리 창출 우수기업 선정 LnK Spinal Pedicle Screw System 등 6개 제품 CE 인증 코넥스 시장 상장 용인공장 준공 |

- |

| 2014년 | 해외투자유치 (PALO ALTO INVESTOR) | - |

| 2015년 | 해외투자유치 (블루런벤처스) 코넥스 대상 수상 |

- |

| 2016년 | Cervical MIS Screw FDA 수입품목허가 취득 코스닥 이전 상장 동남아시아 시장 진출 |

- |

| 2017년 | L&K BIOMED CANADA, INC.설립 L&K BIOMED MALAYSIA, BHD.설립 호주 시장 진출 미FDA승인 (OpenLoc-L Spinal Fixation System) |

- |

| 2018년 | L&K BIOMED INDIA Pvt, Ltd 설립 AEGIS ORTHOPEADICS PTY, LTD설립 |

- |

| 2019년 | 미 FDA 의료기기 품목허가 취득 | - |

| 2020년 | 제2공장 증설 (경기도 용인) 2020 대한민국 글로벌브랜드 대상 수상 글로벌 수술로봇 기업 큐렉소와 전략적 협력 MOU 체결 미시건주 최대병원그룹 제품 등록 투자회사 (주)루트락 코넥스 상장 |

- |

| 2021년 | 유럽 CE 인증 획득 | - |

| 2022년 | L&K SPINE, INC. 설립 호주 TGA의 의료기기 품목 허가 취득 추간체유합보형제 미 FDA 품목허가 취득 높이확장형 요추용 케이지 국내 보험급여 등재 메디컬아이피와 AI-메타버스 MOU 체결 L&K SPINE, INC. 유상증자 참여 식품의약품안전처의 의료기기 품목허가 취득 ME&H 지분 취득 웰고와 멕시코 대리점 계약 체결 패스락-TM 국내 보험급여 등재 이지스스파인 높이확장형 ALIF 케이지 FDA 승인 |

- |

| 2023년 | 강남베드로병원 국제 척추수술 트레이닝 센터 설립 업무협약(MOU) 체결 Pedicle Screw system(AccelFix-S, OpenLoc-L pedicle screw system)의 S-rod 미FDA승인 PathLoc-SI 'Bullet-type Arch Screw' 미FDA승인 '엑셀픽스-XTP' Global Multi Center Post Market Data Collection 진행 CastleLoc-P, AccelFix-LP 미FDA승인 |

- |

| 2024년 | 2024년 첫 단독 국제척추심포지엄 개최 높이확장형 케이지 베트남 최초 런칭(엑셀픽스-XT) 프리시즌 스파인(Precision spine)과 대리점 계약 체결 - L&K SPINE, INC. 높이확장형 케이지 '블루엑스 시리즈 6종' 미FDA승인 |

- |

나. 회사의 본점 소재지 및 그 변경

공시대상 기간 중 본점소재지 및 그 변경 내용은 다음과 같습니다.

| 년월 | 내용 |

| 2015년 03월 | 경기도 용인시 기흥구 동백중앙로16번길 16-25 (현재) |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2024년 03월 29일 | 정기주총 | 사외이사 전혜정 사외이사 한현석 감 사 이경조 |

사내이사 강국남 | 사외이사 송원식(사임,개인사정) 감 사 신희복(임기만료) |

| 2023년 08월 31일 | - | - | - | 대표이사 박근주(임기만료) 사내이사 기성욱(임기만료) 사외이사 방선규(임기만료) |

| 2023년 03월 24일 | 정기주총 | 사외이사 손성환 | 대표이사 강국진 | - |

| 2022년 09월 05일 | - | - | - | 사외이사 성경섭 (임기만료) |

| 2022년 03월 25일 | 정기주총 | 사외이사 송원식 | - | - |

| 2021년 06월 30일 | - | - | - | 사내이사 이경조(사임,개인사정) |

| 2021년 03월 25일 | 정기주총 | 사내이사 이경조 사내이사 강국남 |

감 사 신희복 | - |

| 2020년 08월 31일 | 임시주총 | 대표이사 박근주 사내이사 기성욱 사외이사 방선규 |

- | - |

| 2020년 03월 30일 | 정기주총 | - | 대표이사 강국진 사내이사 이승주 사내이사 김성구 |

- |

- 당사의 대표이사는 이사회를 통해 선임되었습니다.

라. 최대주주의 변동

- 해당사항 없음

마. 상호의 변경

- 해당사항 없음

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없음

사. 회사가 합병 등을 한 경우 그 내용

- 해당사항 없음

아. 회사의 업종 또는 주된 사업의 변화

당사는 정형외과와 신경외과에서 사용되는 척추고정장치 및 척추 수술용 제품의 설계, 개발, 제조 및 판매를 하는 척추 임플란트 의료기기 회사입니다. 보고서 제출일 현재 업종 및 동 사업의 변화는 없으며, 자세한 사항은 'I. 회사의 개요'중 '5. 정관에 관한 사항' '나. 사업목적 현황'을 참고하시기 바랍니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 (2024년말) |

제16기 (2023년말) |

제15기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 19,936,743 | 19,936,743 | 13,405,659 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 9,968,371,500 | 9,968,371,500 | 6,702,829,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 9,968,371,500 | 9,968,371,500 | 6,702,829,500 |

주1) 전기중 유상증자(주주배정)와 주식매수선택권행사를 통해 추가 발행한 주식수는 각각 6,524,000주 및 7,084주 입니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 37,500,000 | 12,500,000 | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 19,936,743 | 2,387,148 | 22,323,891 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 2,387,148 | 2,387,148 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 2,387,148 | 2,387,148 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 19,936,743 | - | 19,936,743 | - | |

| Ⅴ. 자기주식수 | 10 | - | 10 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 19,936,733 | - | 19,936,733 | - | |

| Ⅶ. 자기주식 보유비율 | 0.00 | - | 0.00 | - | |

* 2024년 12월 31일 기준 당사의 자기주식 보유비율은 5%미만으로 기업공시서식 작성기준에 따라 자기주식 보유현황은 기재하지 않습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 10 | - | - | - | 10 | 주1) | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 10 | - | - | - | 10 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 자기주식 10주는 무상증자시 단주의 처리를 위하여 취득한 수량입니다.

다. 종류주식 발행현황 등

- 해당사항 없음

5. 정관에 관한 사항

당사 정관의 최근 개정일은 2024년 3월 29일이며, 정관 변경에 대한 주요 이력은 다음과 같습니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024년 03월 29일 | 제16기 정기주주총회 |

제30조(주주총회의 결의방법) 제37조(이사의 보수와 퇴직금) <부칙> - 시행적용일 반영 |

- 적대적 인수 또는 합병방지를위한 이사 선임 및 해임 요건강화 - 문구수정 및 조항신설 - 부칙 신설 |

| 2023년 03월 24일 | 제15기 정기주주총회 |

제15조의2(주주명부) - 코스닥 표준 정관에 맞춰 수정 제21조(소집권자) - 대표이사(사장)->대표이사로 문구 수정 제24조(의장) - 대표이사(사장)->대표이사로 문구 수정 제35조(이사의 직무) - 대표이사(사장)->대표이사로 문구 수정 제38조(이사회의 구성과 소집) - 대표이사(사장)->대표이사로 문구 수정 제42조(대표이사의 선임) - 대표이사(사장)->대표이사로 문구 수정 제43조(대표이사의 직무) - 대표이사(사장)->대표이사로 문구 수정 제51조(재무제표 등의 작성 등) - 대표이사(사장)->대표이사로 문구 수정 <부칙> - 시행적용일 반영 |

- 코스닥 표준 정관에 맞춰 수정 - 문구 수정 - 문구 수정 - 문구 수정 - 문구 수정 - 문구 수정 - 문구 수정 - 문구 수정 - 부칙 신설 |

| 2021년 03월 25일 | 제13기 정기주주총회 |

제2조(목적) - 사업목적 일부 삭제 제8조의2(주식등의 전자등록) - 비상장 사채 등 의무등록 대상이 아닌 주식 등에 대해서는 전자등록을 하지 않을 수 있도록 함. 제14조(명의개서대리인) - 문구 수정 제17조(전환사채의 발행) - 1,000억원 → 2,000억원 제18조(신주인수권부사채의 발행) - 1,000억원 → 2,000억원 제45조(감사의 선임·해임) - 감사의 선임에 관한 조문 정비 및 신설 <부칙> - 시행적용일 반영 |

- 사업목적 정비 - 주권 전자등록의무화에 따라 신설 - 문구 수정 - 전환사채 발행한도 증액 - 신주인수권부사채 발행한도 증액 - 감사 선임시 주주총회 결의요건 완화 및 조문 정비 - 부칙 신설 |

| 2020년 08월 31일 | 제13기 임시주주총회 |

제17조(전환사채의 발행) - 300억원 → 1,000억원 제18조(신주인수권부사채의 발행) - 300억원 → 1,000억원 <부칙> - 시행적용일 반영 |

- 전환사채 발행한도 증액 - 신주인수권부사채 발행한도 증액 - 부칙 신설 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 의료기기 | -. 의료기기 제조 및 판매업 -. 의료기기 도소매업 -. 의료기기 수출입업 -. 기타 위에 부대되는 사업 -. 보장구 도소매업 -. 부동산 임대업 |

영위 |

| 의료용품 | -. 의약품, 의약외품, 화장품 및 건강기능식품의 제조, 판매 및 수출입 -. 의약품, 의약외품, 화장품 및 건강기능식품의 재료 제조, 판매 및 수출입 |

미영위 |

1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 삭제 | 2021년 03월 25일 | -. 당뇨병환자 관리 네트웍구성 서비스 -. 의료측정 장비 판매업 |

- |

2) 변경 사유

- 주요사업집중을 위한 사업목적 재정비

II. 사업의 내용

1. 사업의 개요

당사는 주로 정형외과와 신경외과에서 사용되는 척추고정장치 및 척추 수술용 제품의 설계, 개발, 제조 및 판매를 주요 사업목적으로 하는 척추 임플란트 전문 의료기기회사입니다.

척추임플란트 사업과 관련된 당사의 주요 제품은 사용되어지는 척추(Spine)의

부위에 따라 크게 Cervical(경추), Thoraco Lumbar(흉요추) 용으로 구분되며, 용도에

따라 Cage, Screw, Plate 등으로 구분되어 집니다.

당사의 제품은 의료기기 등급 중 3등급에 해당됩니다.

일반적으로 경추용인 Cervical 제품의 경우는 신경외과에서 사람의 목 주위에 있는 경추에서 나타나는 질환을 치료하기 위한 목적으로 주로 사용되며, 흉요추용인 Thoraco Lumbar 제품은 정형외과에서 많이 시행되는 척추의 퇴행, 협착, 외부충격 또는 종양으로 인한 척추의 불안정성을 치료하기 위한 외과적 수술과 선척적, 후천적 척추기형 및 측만증 치료에 주로 사용됩니다. 이외에 당사 제품을 사용하는 수술에서 추가적으로 사용되는 상품을 취급하고 있습니다.

당사는 이와 같이 일반적인 척추수술과 관련된 모든 제품 라인업을 갖추고 있으며, 동 제품에 대한 연구개발 단계에서부터 원재료 구매, 제품 제조 및 검사, 납품 단계에이르기까지 일련의 모든 사업을 영위하고 있습니다.

[참고: 의료기기 등급분류]

| 등급 | 내용 | 주요 해당제품 |

| 1 | 잠재적 위해성이 거의 없는 의료기기 | 의료용칼, 가위, 영상저장/조회용 소프트웨어 등 |

| 2 | 잠재적 위해성이 낮은 의료기기 | 전동식침대, 영상전송/출력용 소프트웨어 등 |

| 3 | 중증도의 잠재적 위해성을 가진 의료기기 | 엑스선촬영장치, CT, MRI 등 |

| 4 | 고도의 위해성을 가진 의료기기 | 심장박동기, 흡수성 봉합사 등 |

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 'Ⅱ. 사업의 내용'의 '2. 주요 제품 및 서비스'부터 '7.기타 참고사항'까지의 항목 부분을 참고하여주시기 바랍니다.

2. 주요 제품 및 서비스

본 보고서 작성기준일 현재, 당사의 매출구성은 국내 4.1%, 해외 95.9%의 비중을 차지하고 있으며, 해외매출의 대부분은 미주지역에서 발생하고 있습니다.

가. 주요 제품 등의 매출현황

| (단위 : 백만원) |

| 사업 부문 |

품목 | 생산(판매) 개시일 |

주요 상표 |

제17(당)기 | 제16(전)기 | 제15기 | 비고 |

| 의료 기기 |

Thoraco Lumbar | 2009년 | LNK | 25,135 | 20,842 | 15,133 | 주2) |

| Cervical | 2012년 | LNK | 3,255 | 4,091 | 4,068 | 주2) | |

| 기타 | - | LNK | 2,961 | 1,811 | 291 | - | |

| 제품매출 총계 주1) | 31,351 | 26,745 | 19,492 | - | |||

주1) 연결기준으로 작성하였습니다.

주2) 주요 제품 등의 현황 및 제품설명은 아래와 같이 구분하여 기재하였습니다.

| 구분 | 개발단계 | 제품 |

| Thoraco-Lumbar | 제품화 완료 | 흉요추용 제품 |

| Cervical | 제품화 완료 | 경추용 제품 |

나. 주요 제품 등의 가격변동 추이

| (단위 : 원, USD) |

| 품목 | 구분 | 제17(당) 기 | 제16(전)기 | 제15기 |

| Thoraco-Lumbar | 내수 | 65,438 | 43,975 | 54,563 |

| 수출 | 222,314 | 235,040 | 226,044 | |

| $163 | $180 | $175 | ||

| Cervical | 내수 | 32,768 | 42,035 | 33,604 |

| 수출 | 138,180 | 210,465 | 190,762 | |

| $101 | $161 | $148 |

주1) 연결기준으로 작성하였습니다.

주2) 상기 가격변동 추이는 단순평균가격 산출방식을 적용하여 계산하였으며, 평균 가격 산출방법은 총 매출액을 총 매출수량으로 나누어 계산하였습니다.

3. 원재료 및 생산설비

가. 주요 원재료 매입현황

| (단위 : 천원, USD) |

| 매입 유형 |

품목 | 구분 | 제17(당)기 | 제16(전)기 | 제15기 |

| 원재료 | PEEK OPTIMA ROD |

국내 | - | - | - |

| 수입 | 124,626 | 91,493 | 152,764 | ||

| $91,220 | $70,210 | $115,184 | |||

| 소계 | 124,626 | 91,493 | 152,764 | ||

| TI6AL4V ELI 외 기타 |

국내 | 3,069,134 | 3,319,901 | 1,359,498 | |

| 수입 | 27,204 | 9,166 | - | ||

| $19,892 | $6,780 | - | |||

| 소계 | 3,069,134 | 3,319,901 | 1,359,498 | ||

| 합계 | 국내 | 3,069,134 | 3,319,901 | 1,359,498 | |

| 수입 | 151,830 | 100,658 | 152,764 | ||

| $111,112 | $76,990 | $115,184 | |||

| 합계 | 3,220,964 | 3,420,559 | 1,512,263 |

나. 주요 원재료 가격변동 현황

| (단위 : 원, USD) |

| 품목 | 구분 | 제17(당)기 | 제16(전)기 | 제15기 |

| PEEK OPTIMA ROD |

국내 | - | - | - |

| 수입 | 1,038,549 | 871,358 | 954,777 | |

| $760.17 | $668.67 | $719.90 | ||

| TI6AL4V ELI | 국내 | 336,686 | 226,880 | 107,457 |

| 수입 | - | - | - | |

| - | - | - |

다. 생산 및 설비

1) 생산능력 및 생산실적

당사는 최적화된 생산체계를 갖추기 위해 각 외주처별 보유장비와 기술력, 생산경험을 바탕으로한 체계적인 생산을 하고 있습니다.

- L&K BIOMED : 연구개발 단계에서의 시제품 제작, 주력 신제품 등을 생산하고 있으며, 그에 따라 특성화된 Instrument를 위주로 생산하고 있습니다.

- 에이원메디테크 : CNC 장비를 활용해서 생산되는 Screw, Cage 등 Implant를 주력으로 생산하고 있습니다.

- (주)융합테크 : MCT 장비 등을 활용해 Instrument와 C-plate등을 위주로 생산하고 있습니다.

당사가 보유한 생산설비는 주로 시제품 제작과 고도면 등 보안유지가 필수적인 신제품 생산을 위주로 하며, 그 밖의 제품들은 외주처를 활용해 생산하고 있습니다. 따라서 생산능력 및 생산실적을 파악하기에는 다소 어려움이 있습니다.

2) 생산설비의 현황 등

| (단위 : 천원) |

| 자산별 | 소재지 | 기초가액 | 2024년 | 비고 | ||||

| 증가 | 감소 | 당기상각 | 상각누계 | 기말잔액 | ||||

| 토지 | 용인공장 | 737,020 | - | 737,020 | 주1), 주2) | |||

| 건물 | 용인공장 | 1,554,093 | - | 125,084 | 1,072,681 | 1,429,009 | 주2) | |

| 기계장치 | 용인공장 | 737,938 | 46,170 | 105,000 | 195,611 | 4,111,156 | 483,498 | - |

| 시설장치 | 용인공장 | 120,412 | - | - | 58,348 | 1,199,351 | 62,064 | - |

| 공구와기구 | 용인공장 | 34,281 | 10,476 | - | 16,911 | 179,765 | 27,846 | - |

주1) 2024년말 현재 개별공시지가는 1,445천원입니다.

주2) 현재 용인공장의 토지 및 건물에 대하여 대출관련 담보(산업은행 2,100백만원, 기업은행 1,320백만원)가 설정되어 있습니다.

4. 매출 및 수주상황

가. 매출실적

연결회사의 각 지역별 매출액 및 총 매출액에서 차지하는 비율은 아래와 같습니다.

1) 매출실적

| (단위 : 백만원, %) |

| 구분 | 주요제품 | 제17(당)기 | 제16(전)기 | 제15기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | Screw, Cage, Rod 외 | 31,351 | 86.9% | 26,745 | 89.4% | 19,492 | 98.6% |

| 상품 | DBM, Knee, 기타 | 4,399 | 12.2% | 2,256 | 7.5% | 17 | 0.1% |

| 기타 | 임대 외 | 342 | 0.9% | 904 | 3.0% | 258 | 1.3% |

| 합계 | 36,092 | 100.0% | 29,905 | 100.0% | 19,767 | 100.0% | |

2) 지역별 매출실적

| (단위 : 백만원, %) |

| 구분 | 제17(당)기 | 제16(전)기 | 제15기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 한국 | 1,483 | 4.1% | 2,441 | 8.2% | 666 | 3.4% |

| 미주 | 25,146 | 69.7% | 21,816 | 73.0% | 15,186 | 76.8% |

| 호주 | 167 | 0.5% | 66 | 0.2% | 96 | 0.5% |

| 유럽 | 810 | 2.2% | 237 | 0.8% | 125 | 0.6% |

| 아시아 | 8,487 | 23.5% | 5,344 | 17.9% | 3,695 | 18.7% |

| 합계 | 36,092 | 100.0% | 29,905 | 100.0% | 19,767 | 100.0% |

주) 상기 지역별 매출현황은 고객의 위치에 기초한 정보입니다.

나. 매출현황

연결회사의 주요품목별 매출현황은 다음과 같습니다.

| (단위 : EA, 백만원, 천USD) |

| 매출 유형 |

품목 | 제17(당)기 | 제16(전)기 | 제15기 | ||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품 매출 |

LUMBAR IMPLANT |

수출 | 109,853 | 24,422 | 84,964 | 19,970 | 63,977 | 14,578 |

| $17,905 | $15,298 | $11,284 | ||||||

| 내수 | 10,905 | 714 | 19,828 | 872 | 10,165 | 555 | ||

| 소계 | 120,758 | 25,135 | 104,792 | 20,842 | 74,142 | 15,133 | ||

| $17,905 | $15,298 | $11,284 | ||||||

| CERVICAL IMPLANT |

수출 | 23,068 | 3,188 | 19,022 | 4,003 | 19,713 | 4,004 | |

| $2,337 | $3,067 | $3,099 | ||||||

| 내수 | 2,068 | 68 | 2,089 | 88 | 1,929 | 65 | ||

| 소계 | 25,136 | 3,255 | 21,111 | 4,091 | 21,642 | 4,068 | ||

| $2,337 | $3,067 | $3,099 | ||||||

| INSTRUMENT | 수출 | 9,225 | 2,959 | 4,255 | 1,793 | 1,257 | 250 | |

| $2,169 | $1,374 | $194 | ||||||

| 내수 | 20 | 2 | 80 | 18 | 274 | 40 | ||

| 소계 | 9,245 | 2,961 | 4,335 | 1,811 | 1,531 | 291 | ||

| $2,169 | $1,374 | $194 | ||||||

| 상품매출 | 내수 | 2,479 | 4,399 | 72 | 2,256 | 1,934 | 17 | |

| 기타매출 | 수출 | - | 275 | - | 4 | - | 258 | |

| $202 | $3 | $200 | ||||||

| 내수 | - | 67 | - | 900 | - | - | ||

| 소계 | - | 342 | - | 904 | - | 258 | ||

| $202 | $3 | $200 | ||||||

| 합계 | 수출 | 142,146 | 30,843 | 108,241 | 25,771 | 84,947 | 19,090 | |

| $22,613 | $19,741 | $14,776 | ||||||

| 내수 | 15,472 | 5,249 | 22,069 | 4,134 | 14,302 | 677 | ||

| 합계 | 157,618 | 36,092 | 130,310 | 29,905 | 99,249 | 19,767 | ||

| $22,613 | $19,741 | $14,776 | ||||||

다. 판매경로 등

1) 판매경로

당사 제품의 최종 수요처는 병원입니다. 병원에 직접 납품하는 방식과 자회사, 대리점, 병원구매대행업체 등을 통해 간접 납품하는 방식으로 판매가 이루어지고 있습니다.

연결회사의 판매경로별 제품의 매출구분은 다음과 같습니다.

| (단위 : 백만원, 천USD) |

| 매출 유형 |

품목 | 구분 | 판매경로 | 제17(당)기 | 제16(전)기 | 제15기 | ||||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |||||

| 제품 | 척추 임플란트 |

수출 | 관계회사 | Direct | 11,193 | 35.7% | 13,119 | 49.1% | 12,274 | 63.0% |

| $8,206 | $10,049 | $9,501 | ||||||||

| Stocking | 9,375 | 29.9% | 7,011 | 26.2% | 2,649 | 13.6% | ||||

| $6,873 | $5,370 | $2,051 | ||||||||

| 기타 | 10,000 | 31.9% | 5,638 | 21.1% | 3,909 | 20.1% | ||||

| $7,331 | $4,319 | $3,025 | ||||||||

| 국내 | 병원 | - | - | - | - | - | - | |||

| 병원구매 대행업체 | - | - | - | - | - | - | ||||

| 대리점 | 783 | 2.5% | 978 | 3.7% | 660 | 3.4% | ||||

| 합계 | 31,351 | 100.0% | 26,745 | 100.0% | 19,492 | 100.0% | ||||

| $22,411 | $19,738 | $14,577 | ||||||||

2) 판매전략

당사의 판매정책을 크게 제품정책, 가격정책, 판매정책으로 나누어 보면 다음과 같습니다.

| 구분 | 척추 임플란트 부문 |

| 제품정책 | - 자사의 높은 기술력 및 미국시장 진출 경험을 바탕으로 한 글로벌 수준의 제품 Full line-up 구축 - 최신 글로벌 트렌드를 반영한 신제품 개발 및 출시 - 경추 제품군 및 MIS 제품군을 전략 제품으로 설정, 집중 개발 - Simple & Easy 기구 제작 및 공급을 통한 편의성 증대 |

| 가격정책 | - 국내 : 정부 기관(건강보험심사평가원)의 규제에 따름 - 해외 : 시장 가격이 가장 좋은 미국 판매 실적을 바탕으로 글로벌 업체 수준의 가격을 설정 |

| 판매정책 | - 지속적인 시장 현황, 규제, 트렌드 등을 모니터링 하여 판매계획, 전략에 즉시 반영 - 미국 내 구축되어 있는 direct sales network를 활용 - 미국 외 유럽 및 아시아 현지 법인 설립을 통한 해외 판로의 꾸준한 개척 및 수출 증대 |

척추 임플란트군의 경우 현재의 경추(목), 흉요추(가슴과 허리) 부위 뿐만 아니라 소수의 글로벌 기업만이 보유하고 있는 골반 부위의 척추질환에 적용되는 SI Joint Fusion Screw를 개발완료하여 특성화 제품군을 보강하고 있습니다.

최신 트렌드인 최소침습수술(MIS)의 적용 범위의 획기적인 확장을 목표로 Cervical MIS Screw 개발완료 및 미국 시장을 겨냥하여 Lumbar Plate 개발을 완료 하였으며, 미래 의료 산업의 트렌드가 될 스마트 시스템 개발과 글로벌 트렌드인 익스펜더블 케이지 개발을 진행하는 등 지속적인 연구개발 투자를 통해 당사 제품포트폴리오의 양적, 질적 경쟁력을 갖춰 나가고 있습니다.

또한, 경추질환 관련 시장의 성장성에 적극적으로 대응하기 위하여 일찍이 Plate, Cage, Screw System 등 모든 제품을 보유하여 경쟁사 대비 월등한 제품군을 갖추어 경추부문의 선도기업으로 자리매김하였습니다.

최근에는 시장의 요구가 적극 반영된 업그레이드 Plate를 출시하여 시장의 주목을 받고 있을 뿐 만 아니라 세계최초로 개발한 Cervical MIS Screw는 시장의 선도적인 제품으로 평가받고 있습니다.

이러한 제품의 구성을 기본으로 하여 1차적으로 국내 및 미국 내 Key Surgeon과의 유대관계 및 영업망을 바탕으로 직접 판매를 활성화 하고, 지역별로 우량 대리점을 선별하여 간접판매 또한 확장하여 매출의 증대로 연결하고, 더 나아가 유럽 및 아시아 현지 법인 설립을 통한 해외 판로의 꾸준한 개척 및 수출 증대를 목표로 하고 있습니다.

라. 수주상황

당사는 별도의 수주없이 고객들의 수시 계획에 따라 공급되며, 이에 따라 당사의 수주총액이 결정됩니다. 물량이 확정되어 있지 않고 대내외적인 경제환경변화와 수요변화를 정확히 예측할 수 없기 때문에 수주물량, 수주잔고 등 별도 수주상황을 관리하고 있지 않습니다.

5. 위험관리 및 파생거래

가. 위험관리

연결회사는 여러 활동으로 인하여 시장위험(환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

1) 시장 위험

(1) 외환위험

환위험은 외화로 표시된 화폐성자산과 화폐성부채의 환율변동과 관련하여 발생하고 있습니다.

당기말 현재 외화로 표시된 화폐성자산 및 화폐성부채로 표시된 외화표시 장부금액은 다음과 같습니다.

① 당기말

| (원화단위: 천원, 외화단위: USD, AUD, EUR) |

| 구분 | 자 산 | 부 채 | ||

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | |

| USD | 1,837,524 | 2,701,161 | 46,793 | 68,785 |

| AUD | 13,153 | 12,018 | - | - |

| EUR | 359,492 | 549,566 | - | - |

| 합 계 | - | 3,262,745 | - | 68,785 |

② 전기말

| (원화단위: 천원, 외화단위: USD, AUD, EUR) |

| 구 분 | 자산 | 부채 | ||

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | |

| USD | 1,346,088 | 1,735,646 | 37,874 | 48,835 |

| AUD | 13,157 | 11,580 | - | - |

| EUR | 92,243 | 131,593 | - | - |

| 합 계 | - | 1,878,819 | - | 48,835 |

당기말 현재 외화로 표시된 화폐성자산 및 화폐성부채에 대한 기능 통화환율이

10% 변동시 손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 자산 | 부채 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 270,116 | (270,116) | (6,879) | 6,879 |

| AUD | 1,202 | (1,202) | - | - |

| EUR | 54,957 | (54,957) | - | - |

| 합 계 | 326,274 | (326,274) | (6,879) | 6,879 |

(2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결실체의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당기말 현재 다른 모든 변수가 일정하고 이자율의 1% 변동시 연결실체의 세전이익에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

| 상승 시 | (97,500) | (91,176) |

| 하락 시 | 97,500 | 91,176 |

2) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 당기말 담보나 기타 신용보강을 고려하지 않았을 경우에 계약상대방의 의무불이행으로 인해 연결회사가 부담하게 될 재무적 손실의 최대노출액은연결재무제표상 각 금융자산의 장부금액에 해당합니다.

지배기업은 종속기업인 Aegis Spine, Inc. 에게 Bank of Hope 차입금 USD 4,000,000에 대한 금융보증계약을 제공하고 있으며, 금융보증계약과 관련된 지배회사의 최대노출정도는 USD 4,000,000입니다.

연결회사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여 지연사유에 따라 적절한 조치를 취하고 있습니다.

(가) 매출채권

매출채권은 다수의 거래처로 구성되어 있고, 다양한 산업과 지역에 분산되어 있습니다. 매출채권에 대하여 신용평가가 지속적으로 이루어지고 있으며, 필요한 경우 보증보험계약을 체결하고 있습니다.

연결회사는 개별채권 및 집합채권의 기대신용위험을 적용하여 대손충당금을 설정하고 있습니다.

① 개별채권의 기대신용위험

개별채권분석은 과거 매출거래 및 채권회수 이력, 고객별 신용 특성, 매출채권 회수계획 등의 분류 기준을 적용하여 각 개별평가대상을 선정하고 개별평가대상의 신용도, 회수가능성 평가 등을 통하여 개별채권의 기대신용손실 금액을 산정합니다.

② 집합채권의 기대신용위험

연결회사는 집합채권에 대해서 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였으며, 기대신용손실율은 2024년 12월 31일 기준으로부터 각 36개월 동안의 매출과 관련된 지불 정보와 관련되어 확인된 신용손실 정보를 근거로 산출하였습니다. 연결회사는 과도한 원가나 노력 없이 이용할 수 있고 합리적이고 뒷받침될 수 있는 정보를 고려합니다.

보고기간말 현재 매출채권에 대한 대손충당금내역은 다음과 같습니다.

- 당기말

| (단위: 천원) |

| 구 분 | 미연체 | 3개월이하 | 12개월이하 | 15개월이하 | 15개월 초과 | 개별채권평가 | 합계 |

| 매출채권 | 6,388,560 | 3,321,449 | 3,722,324 | 542,566 | 1,026,327 | 3,937,145 | 18,938,371 |

| 기대손실률 | 2.05% | 2.52% | 4.70% | 32.32% | 43.60% | 28.94% | |

| 대손충당금 | (130,669) | (83,690) | (175,096) | (175,367) | (447,520) | (1,139,426) | (2,151,768) |

-전기말

| (단위: 천원) |

| 구 분 | 미연체 | 3개월이하 | 12개월이하 | 15개월이하 | 15개월 초과 | 개별채권평가 | 합계 |

| 매출채권 | 4,952,174 | 1,819,502 | 1,629,238 | 330,863 | 334,819 | 3,455,535 | 12,522,131 |

| 기대손실률 | 0.21% | 1.02% | 2.87% | 55.38% | 36.25% | 29.58% | |

| 대손충당금 | (10,167) | (18,581) | (46,819) | (183,236) | (121,374) | (1,022,120) | (1,402,297) |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 당기에

제각한 매출채권은 50,107천원(전기: 105,606천원)입니다.

또한, 매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

보고기간말 현재 상각후원가로 측정하는 기타금융자산의 대한 대손충당금내역은 다음과 같습니다.

-당기말

| (단위: 천원) |

| 구 분 | 채권잔액 | 대손충당금 |

| 유동 | ||

| 단기대여금 | 1,044,509 | (300,000) |

| 미수금 | 204,870 | (4,400) |

| 미수수익 | 89,788 | - |

| 보증금 | 570,000 | - |

| 소 계 | 1,909,168 | (304,400) |

| 비유동 | ||

| 장기대여금 | 300,000 | - |

| 보증금 | 150,506 | - |

| 소 계 | 450,506 | - |

| 합 계 | 2,359,674 | (304,400) |

-전기말

| (단위: 천원) |

| 구 분 | 채권잔액 | 대손충당금 |

| 유동 | ||

| 미수금 | 1,011,228 | (4,400) |

| 미수수익 | 59,344 | - |

| 보증금 | 573,994 | - |

| 소 계 | 1,644,566 | (4,400) |

| 비유동 | ||

| 장기대여금 | 300,000 | - |

| 보증금 | 149,319 | - |

| 소 계 | 449,319 | - |

| 합 계 | 2,093,885 | (4,400) |

3) 유동성 위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

당기말 및 전기말 연결회사의 유동성 위험 분석 내역은 다음과 같습니다.

- 당기말

| (단위: 천원) |

| 구 분 | 1년이내 | 1년초과 2년이내 | 2년초과 5년이내 | 합 계 |

| 매입채무 | 3,347,491 | - | - | 3,347,491 |

| 기타유동채무 | 3,592,534 | - | - | 3,592,534 |

| 단기차입금(*) | 9,299,649 | - | - | 9,299,649 |

| 전환사채(*) | 1,424,548 | 800,000 | 22,601,900 | 24,826,448 |

| 장기차입금(*) | 166,764 | 1,062,957 | - | 1,229,721 |

| 리스부채 | 703,965 | 336,609 | 44,326 | 1,084,900 |

| 사채(*) | 756,178 | - | - | 756,178 |

| 기타비유동채무 | - | 1,117,367 | 1,102,500 | 2,219,867 |

| 합 계 | 19,291,129 | 3,316,933 | 23,748,726 | 46,356,788 |

(*) 이자비용이 포함되어 있습니다.

② 전기말

| (단위: 천원) |

| 구 분 | 1년이내 | 1년초과 2년이내 | 2년초과 5년이내 | 합 계 |

| 매입채무 | 2,046,917 | - | - | 2,046,917 |

| 기타유동채무 | 9,012,499 | - | - | 9,012,499 |

| 단기차입금(*) | 8,372,379 | - | - | 8,372,379 |

| 전환사채(*) | 2,543,060 | - | - | 2,543,060 |

| 장기차입금(*) | 104,156 | - | 1,204,194 | 1,308,350 |

| 리스부채(*) | 828,688 | 845,156 | - | 1,673,844 |

| 사채(*) | 56,722 | 756,722 | - | 813,444 |

| 기타비유동채무 | - | 1,934,100 | 1,947,141 | 3,881,241 |

| 합 계 | 22,964,421 | 3,535,978 | 3,151,335 | 29,651,734 |

(*) 이자비용이 포함되어 있습니다.

(2) 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

연결회사는 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 숫자로 계산합니다.

당기말 현재의 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

| 부채총계(A) | 47,028,020 | 32,175,314 |

| 자본총계(B) | 36,033,000 | 30,586,924 |

| 부채비율(A/B) | 130.51% | 105.19% |

나. 파생상품 등에 관한 사항

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 "기타수익(비용)" 또는 "금융수익(비용)"으로 포괄손익계산서에 인식됩니다.

자세한 사항은 'Ⅲ. 재무에 관한 사항'의 '3.연결재무제표 주석','5.재무제표 주석'을 참고하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당사는 보고서 제출일 현재 회사의 일상적인 영업활동 이외에 회사의 재무에 영향을 미치는 비정상적인 중요 계약은 존재하지 않습니다.

1) 라이센스 아웃 계약

- 해당사항 없음

2) 라이센스 인 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이센스 인(License-in) 계약의 현황은다음과 같습니다.

2-1) 라이센스인 계약 총괄표

| 품 목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총계약금액 | 지급금액 | 진행단계 |

|

기술이전 (양수)계약 |

AEGIS SPINE Inc.(USA) | 전세계 | 2022.12.27 | - | $260,000 | $260,000 | 이전완료 |

2-2) 품 목: 기술이전(양수) 계약

| 1) 계약상대방 | AEGIS SPINE, INC. |

| 2) 계약내용 | Anterior Expandable Cage System 기술 이전 |

| 3) 대상지역 | 전 세계 |

| 4) 계약기간 | 계약체결일 : 2022년 12월 27일 계약종료일 : 상대방 귀책 사유 발생시까지 |

| 5) 총계약금액 | $260,000 |

| 6) 지급금액 | $260,000 |

| 7) 계약조건 |

① (선급기술료) : $260,000 (본 계약 체결 후 15일 이내) ② (경상기술료) : 없음 |

| 8) 회계처리방법 | 경상연구개발비로 처리 완료 |

| 9) 대상기술 | 전방 척추 유합술용 높이 확장형 추간체유합보형재 |

| 10) 개발진행경과 | 제품화 진행 중 |

나. 연구개발활동

1) 연구개발 조직

|

|

조직도_연구소 |

(1) 연구개발 조직 개요

당사의 연구 개발은 KOITA(한국산업기술진흥협회)에서 인증한 기업 부설 연구소에서 수행하고 있으며 의료기기 연구소 운영을 하고 있습니다.

[연구기획팀]

기획파트에서는 크게 문서관리, 국책과제, 지재권관리, 연구소 관리의 업무를 수행하고 있습니다. 문서관리는 개발에 따라 발생되는 문서 등을 정리하거나, 필요한 경우 문서를 작성하고, 국책과제는 실질적인 개발을 제외한 나머지 회계 등의 전반적인 업무를 처리합니다. 지재권관리는 연구소에서 발생된 특허, 실용신안, 디자인권 등의 지재권을 관리하고 외부기관(특허사무소 등)과 연계하여 지재권획득절차를 진행합니다. 연구소 관리는 연구소 시설물관리, KOITA 연구인력 관리 등 다양한 업무를 처리합니다.

[개발팀]

신규 제품을 개발하며 계획, 설계, 검토, 검증 등의 일련의 개발 업무를 담당하고 있습니다. 이미 완료된 제품 중 변경 사항에 대해 신규 개발의 절차에 준하여 대응합니다. 개발에서 발생되는 자료를 설계관리절차에 따라 문서화하며, 특히 Risk Management가 가능하도록 문서를 정리합니다.

기타 제품과 관련된 문제 발생 또는 새로운 개발이 의뢰된 경우, 검토하고 처리방향을 기획합니다.

[시작기술팀]

개발파트에서 만들고자 하는 샘플을 만드는 역할을 하며, 개발이 완료된 제품을 양산화시켜 생산부서에 전달합니다. 샘플 제작 또는 양산화 과정에서 가공성, 생산비용등관련된 요청 사항을 개발파트와 협의하여 설계에 반영토록 하며, 고객이 의뢰하는CM품을 직접 제작합니다.

2) 연구개발비용

| (단위 : 백만원) |

| 구분 | 제17(당)기 | 제16(전)기 | 제15기 | |

| 비용처리 | 제조원가 | - | - | - |

| 판관비 | 1,831 | 1,058 | 994 | |

| 합계 | 1,831 | 1,058 | 994 | |

| 연구개발비/매출액비율 [연구개발비용 계÷당기매출액×100] |

8.0% | 6.3% | 8.3% | |

주) 별도재무제표 기준으로 작성되었습니다.

7. 기타 참고사항

가. 지적재산권 현황

| (기준일 : 2024년 12월 31일) | (단위 : 건) |

| 구분 | 내용 |

| 국, 내외 특허권 | 54건 |

당사의 지적재산권 현황과 관련한 자세한 사항은 아래와 같습니다.

| (기준일 : 2024년 12월 31일) |

| 순 | 구분 | 출원국 | 내용 | 출원인 | 출원일 | 등록일 |

| 1 | 특허권 | 대한민국 | 본시멘트 주입기구 | ㈜엘앤케이바이오메드, 이성우 | 2010-03-15 | 2012-05-08 |

| 2 | 특허권 | 미국 | 2010-03-15 | 2015-01-06 | ||

| 3 | 특허권 | 대한민국 | 접촉각 조절이 가능한 케이지 | ㈜엘앤케이바이오메드, 황창주 | 2010-04-26 | 2011-11-15 |

| 4 | 특허권 | 미국 | 척추 고정용 나사 | ㈜엘앤케이바이오메드 | 2012-11-29 | 2015-09-15 |

| 5 | 특허권 | 대한민국 | 프로텍터 | ㈜엘앤케이바이오메드, 전재형 | 2014-02-26 | 2016-08-12 |

| 6 | 특허권 | 대한민국 | 수술용 견인장치 | ㈜엘앤케이바이오메드 | 2015-01-30 | 2016-09-02 |

| 7 | 특허권 | 대한민국 | 골유합장치 | ㈜엘앤케이바이오메드 | 2015-01-30 | 2015-10-16 |

| 8 | 특허권 | 미국 | 2016-01-27 | 2020-03-17 | ||

| 9 | 특허권 | 호주 | 2016-01-27 | 2019-02-14 | ||

| 10 | 특허권 | 캐나다 | 2016-01-27 | 2020-08-04 | ||

| 11 | 특허권 | 대한민국 | 신규 페길화 서브스턴스 P | 경희대학교 산학협력단, | 2015-06-09 | 2017-12-19 |

| ㈜엘앤케이바이오메드 | ||||||

| 12 | 특허권 | 미국 | 전방 골 유합 케이지 | 송광용 | 2017-01-06 | 2017-03-30 |

| 13 | 특허권 | 대한민국 | 2016-05-03 | 2019-04-02 | ||

| 14 | 특허권 | 대한민국 | 의료용 니들 장치 (VP Needle) | ㈜엘앤케이바이오메드 | 2019-12-31 | 2022-02-04 |

| 15 | 특허권 | 대한민국 | 수술용 스크류 및 이를 이용한 융합장치 | ㈜엘앤케이바이오메드 | 2015-10-19 | 2016-03-31 |

| 16 | 특허권 | 미국 | 2018-04-16 | 2020-05-26 | ||

| 17 | 특허권 | 호주 | 2018-04-20 | 2020-01-02 | ||

| 18 | 특허권 | EU | 2018-05-15 | 2020-12-16 | ||

| 19 | 특허권 | 일본 | 2018-04-17 | 2019-05-31 | ||

| 20 | 특허권 | 대한민국 | 수술용 스크류 및 이를 이용한 융합장치 | ㈜엘앤케이바이오메드 | 2015-10-19 | 2016-03-31 |

| 21 | 특허권 | 미국 | 2018-04-16 | 2020-05-26 | ||

| 22 | 특허권 | 호주 | 2018-04-20 | 2020-01-02 | ||

| 23 | 특허권 | 일본 | 2018-04-17 | 2019-05-31 | ||

| 24 | 특허권 | EU | 2018-05-15 | 2023-04-26 | ||

| 25 | 특허권 | 대한민국 | 신규한 지질-서브스턴스-P 접합체 | ㈜엘앤케이바이오메드 | 2011-09-05 | 2014-08-28 |

| 26 | 특허권 | 대한민국 | 연장가능 로드장치 | ㈜엘앤케이바이오메드 | 2016-12-02 | 2018-04-17 |

| 27 | 특허권 | 대한민국 | 뼈수집장치 | ㈜엘앤케이바이오메드 | 2016-08-26 | 2018-04-24 |

| 28 | 특허권 | 대한민국 | 전방 경추 플레이트 | ㈜엘앤케이바이오메드 | 2016-11-03 | 2018-09-03 |

| 29 | 특허권 | 일본 | 2019-04-24 | 2020-07-15 | ||

| 30 | 특허권 | 호주 | 2019-05-13 | 2020-11-05 | ||

| 31 | 특허권 | 대한민국 | 음낭지지대 | ㈜엘앤케이바이오메드, | 2016-11-07 | 2019-07-22 |

| (재)아산사회복지재단, | ||||||

| 울산대학교 산학협력단 | ||||||

| 32 | 특허권 | 대한민국 | 멜라노세포로부터 신경전구세포를 유도하는 방법 및 상기 신경전구세포를 포함하는 중추 또는 말초 신경계손상 치료용 조성물 |

㈜엘앤케이바이오메드 | 2009-08-28 | 2016-11-21 |

| 33 | 특허권 | 대한민국 | 신규 페길화 서브스턴스 P | 경희대학교 산학협력단, | 2017-12-18 | 2020-08-04 |

| 연세대학교 산학협력단, | ||||||

| ㈜엘앤케이바이오메드 | ||||||

| 34 | 특허권 | 미국 | 전방 경추 플레이트 | (주)엘앤케이바이오메드 | 2019-05-01 | 2021-07-20 |

| 35 | 특허권 | 대한민국 | 전방 경추 플레이트 |

(주)엘앤케이바이오메드 | 2018-05-14 | 2019-05-07 |

| 36 | 특허권 | 대한민국 | 전방 경추 플레이트 | (주)엘앤케이바이오메드 | 2018-05-14 | 2019-01-07 |

| 37 | 특허권 | 대한민국 | 요추 플레이트 | (주)엘앤케이바이오메드 | 2018-04-30 | 2020-06-09 |

| 38 | 특허권 | 대한민국 | 사측방 척추 유합 케이지(XTP) | (주)엘앤케이바이오메드 | 2019-06-21 | 2020-12-18 |

| 39 | 특허권 | 호주 | 사측방 척추 유합 케이지(XTP) | (주)엘앤케이바이오메드 | 2020-06-17 | 2024-05-17 |

| 40 | 특허권 | 미국 | 사측방 척추 유합 케이지(XTP) | (주)엘앤케이바이오메드 | 2021-12-17 | 2024-11-26 |

| 41 | 특허권 | 일본 | 사측방 척추 유합 케이지(XTP) | (주)엘앤케이바이오메드 | 2021-12-21 | 2024-06-17 |

| 42 | 특허권 | 뉴질랜드 | 사측방 척추 유합 케이지(XTP) | (주)엘앤케이바이오메드 | 2021-10-29 | 2024-10-08 |

| 43 | 특허권 | 대한민국 | 높이조절이 가능한 척추 유합 케이지(XT) | (주)엘앤케이바이오메드 | 2019-09-11 | 2020-12-18 |

| 44 | 특허권 | 대한민국 | 높이조절이 가능한 척추 유합 케이지(XAI) | (주)엘앤케이바이오메드 | 2019-10-07 | 2020-08-18 |

| 45 | 특허권 | 대한민국 | 높이조절이 가능한 척추 유합 케이지(XCI) | (주)엘앤케이바이오메드, 강국진 | 2020-03-06 | 2020-05-26 |

| 46 | 특허권 | 대한민국 | 높이조절이 가능한 척추 유합 케이지(XT 변형) | (주)엘앤케이바이오메드 | 2020-03-20 | 2020-12-18 |

| 47 | 특허권 | 미국 | 높이조절이 가능한 척추 유합 케이지 (XT) | (주)엘앤케이바이오메드 | 2020-01-20 | 2022-10-11 |

| 48 | 특허권 | 대한민국 | 높이조절이 가능한 척추 유합 케이지(XA) | (주)엘앤케이바이오메드 | 2020-05-25 | 2023-01-12 |

| 49 | 특허권 | 대한민국 | 높이를 조절할 수 있는 척추 유합 케이지의 케이지 홀더 (XL Straight Inserter) |

(주)엘앤케이바이오메드 | 2020-10-30 | 2022-05-03 |

| 50 | 특허권 | 대한민국 | 척추 유합 케이지의 케이지 홀더(XT inserter) | (주)엘앤케이바이오메드 | 2019-09-11 | 2020-09-04 |

| 51 | 특허권 | 대한민국 | 척추 유합 케이지의 케이지 홀더(XL Curved Inserter) | (주)엘앤케이바이오메드 | 2020-10-30 | 2022-06-30 |

| 52 | 특허권 | 미국 | 척추 유합 케이지의 케이지 홀더(XT inserter) | (주)엘앤케이바이오메드 | 2020-01-20 | 2022-10-11 |

| 53 | 특허권 | 대한민국 | 척추 유합 케이지(Porous cage) | (주)엘앤케이바이오메드 | 2021-02-25 | 2023-10-20 |

| 54 | 특허권 | 호주 | 높이조절이 가능한 척추 유합 케이지(AccelFix-XAI) | (주)엘앤케이바이오메드 | 2022-05-09 | 2024-01-11 |

나. 정부나 지방자치단체의 법률, 규정 등에 의한 규제사항

의료기기 산업은 정부의 의료정책 및 관리제도와 밀접한 관련성이 있습니다. 의료기기산업은 인간의 생명과 보건에 관련된 제품을 생산하는 산업으로 국민의 건강증진 및 건강권 확보 등에 직간접적 영향을 받기 때문에 정부의 인허가 등 규제가 필요합니다. 따라서 정부는 의료기기 생산 및 제조, 임상시험 등 안전규제, 유통 및 판매 등 안전성 및 유효성 확보, 지적재산권 보장 등에 대하여 규제하고 있습니다.

| 대한민국 의료기기 관련 규제 현황 |

| 단계 | 관련법규 | 관련기관 |

| 제조업 허가 | 의료기기법 및 동 시행령 | 식약처 |

| 품목허가 | 의료기기 허가 등에 관한 규정 의료기기등급분류 및 지정 등에 관한 규정 |

|

| 품질적합심사(KGMP) | 의료기기 기술문서 등 심사에 관한 규정 | 품질관리심사기관 |

| 제품생산 및 판매 | 의료기기 제조/수입 품질관리 기준 | - |

인허가 측면에서 국가간 인증 허가 제도가 상이하여 국제교역에서 비관세 장벽으로 작용하고 있습니다. 예를 들어 미국 FDA의 인허가에 소요되는 기간은 평균 7.2개월이며 중국의 경우 13개월에 이르고, 그 이후 시장에 진입하는 소요 기간은 더 늘어나게 됩니다.

| 국가명 | 규제기관 | 관련법규 | 품질시스템 |

| 유럽 | National Competent Authority |

MDD 93/42/EEC as amended by MDD 2007/47/EC |

ISO13485 |

| 미국 | FDA | FD&C Act(Federal food, drug & cosmetic Act) CFR(The Code of Federal Regulations) |

QSR |

| 멕시코 | COFEPRIS | Ley General de Salud(보건일반법) REglamento de Insumos para ia Salud (보건용 제품, 소재에 관한 규칙) |

ISO13485 |

| 브라질 | ANVISA | Law NO. 6360, decree No. 79,094/972. RDC-185 |

ISO13485 |

| 중국 | CFDA | 의료기기 감독관리조례중국국령 | ISO13485 |

| 일본 | PMDA | Pharmaceutical and Medical Device Law (PMDL) |

ISO13485 |

다. 산업의 특성 및 성장성

1) 산업의 정의

당사가 영위하고 있는 의료기기 산업의 '의료기기'란 사람이나 동물에게 단독 또는 조합하여 사용되는 기구, 기계, 장치, 재료, 소프트웨어 또는 이와 유사한 제품으로서질병의 진단 및 치료 또는 예방의 목적으로 사용되거나, 구조 또는 기능을 검사, 대체또는 변형할 목적으로 사용되는 제품 등을 말합니다.

의료기기법 제2조에서는 의료기기를 다음과 같이 정의하고 있습니다.

| ① 질병의 진단, 치료, 경감, 처치 또는 예방의 목적으로 사용되는 제품 ② 상해 또는 장애를 진단, 치료, 경감 또는 보정할 목적으로 사용되는 제품 ③ 구조 또는 기능을 검사, 대체 또는 변형할 목적으로 사용되는 제품 ④ 임신을 조절할 목적으로 사용되는 제품 |

이러한 의료기기를 다루는 의료기기산업은 의료기기 제품의 설계 및 제조에 관련된 융합된 기술로, 임상의학과 전기, 전자, 기계재료, 광학 등의 공학이 융합되는 응용기술이며, 궁극적으로 의료기기를 통한 인간의 삶의 질 향상을 목표로 하는 보건의료의한 분야입니다.

'의료기기법 시행규칙' 제2조에서 정한 의료기기 품목의 대분류는 (A) 기구 및 기계

(Medical Instruments), (B) 의료용품(Medical Supplies), (C) 치과 재료(Dental Materials), (D) <삭제>(2020.5.1), (E) 소프트웨어 Software as a Medical Device 4개로 분류하고, 각 대분류를 원자재, 제조공정 및 품질관리체계가 비슷한 품목군으로 중분류→ 소분류를 하고 있습니다.

이러한 모든 의료기기의 시장 유통을 위해서는 유통하고자 하는 나라의 해당 기관의

인허가 과정을 거쳐야 하는데, 한국의 식품의약품안전처, 미국의 연방식품의약국(FDA) 등이 이에 해당합니다. 한국 식품의약품안전처의 기준으로 인체 위해성이 낮은 1등급 품목은 단순 신고만으로 허가를 받을 수 있습니다. 그러나 인체 위해성이 있거나 유효성이 요구되는 2~4등급의 품목은 일련의 심사과정을 거쳐 의료기기 품목 허가를 받아야 합니다.

각 의료기기제품의 등급은 식품의약품안전처의 의료기기위원회의 심의를 거쳐 다음과 같이 분류가 이루어집니다.

| 등급 | 내용 | 주요 해당제품 |

| 1 | 잠재적 위해성이 거의 없는 의료기기 | 의료용칼, 가위, 영상저장/조회용 소프트웨어 등 |

| 2 | 잠재적 위해성이 낮은 의료기기 | 전동식침대, 영상전송/출력용 소프트웨어 등 |

| 3 | 중증도의 잠재적 위해성을 가진 의료기기 | 엑스선촬영장치, CT, MRI 등 |

| 4 | 고도의 위해성을 가진 의료기기 | 심장박동기, 흡수성 봉합사 등 |

각 품목은 해당 의료기기가 인체에 미치는 잠재적 위해성을 바탕으로 4개 등급으로 분류되며, 잠재적 위해성에 대한 판단기준은 다음과 같습니다.

| ① 인체와 접촉하고 있는 기간 ② 침습의 정도 ③ 약품이나 에너지를 환자에게 전달하는지 여부 ④ 환자에게 생물학적 영향을 미치는지 여부 |

당사는 주로 정형외과와 신경외과에서 사용되는 척추고정장치 및 척추 수술용 제품의 설계, 개발, 제조 및 판매를 주요 사업목적으로 하는 척추 임플란트 전문 의료기기회사입니다.

척추임플란트 사업과 관련된 당사의 주요 제품은 사용되어지는 척추(Spine)의

부위에 따라 크게 Cervical(경추), Thoraco Lumbar(흉요추) 용으로 구분되며, 용도에따라 Cage, Screw, Plate 등으로 구분되어 집니다.

당사의 제품은 의료기기 등급 중 3등급에 해당됩니다.

일반적으로 경추용인 Cervical 제품의 경우는 신경외과에서 사람의 목 주위에 있는 경추에서 나타나는 질환을 치료하기 위한 목적으로 주로 사용되며, 흉요추용인 Thoraco Lumbar 제품은 정형외과에서 많이 시행되는 척추의 퇴행, 협착, 외부충격 또는 종양으로 인한 척추의 불안정성을 치료하기 위한 외과적 수술과 선척적, 후천적 척추기형 및 측만증 치료에 주로 사용됩니다. 이외에 당사 제품을 사용하는 수술에서 추가적으로 사용되는 상품을 취급하고 있습니다.

당사는 이와 같이 일반적인 척추수술과 관련된 모든 제품 라인업을 갖추고 있으며, 동 제품에 대한 연구개발 단계에서부터 원재료 구매, 제품 제조 및 검사, 납품 단계에이르기까지 일련의 모든 사업을 영위하고 있습니다.

2) 산업의 특성

한국보건산업진흥원에서 발간한 "의료기기산업 분석보고서"에서는 의료기기 산업의 특성을 다음과 같이 정의하였습니다.

첫째, 의료기기는 다양한 제품군으로 구성되며, 기술발전에 따라 점차 복잡해지고 다양화되는 추세입니다.

의료기기는 제품설계 및 제조단게에서 임상의학, 전기, 전자, 기계, 재료, 광학 등 학제간 기술이 융합 및 응용되는 특성이 있으며 단순소모품에서 최첨단 전자의료기기까지 넓은 스펙트럼으로 구성됩니다. 의료기기는 주사기 등 소모품, 기초의료용품, MRI, CT, 의료용 로봇 및 수술기기 등 광범위한 기기와 장비를 포괄하며, 기술발전에 따라 점차 복잡화 및 다양화되는 추세입니다.

둘째, 의료기기산업은 다품종 소량생산 산업입니다.

의료기기 제품 종류는 수천 가지가 넘고, 품목당 생산수량도 10만대를 초과하는 품목이 거의 없을 정도로 대표적인 다품종 소량 생산 산업입니다. 저가 또는 일부 시장에서는 전문 중소기업이 시장을 주도하며, 고가의 첨단 고부가제품은 소수의 대기업이 주도하고 있습니다.

셋째, 의료기기산업은 정부의 의료정책 및 관리제도와 밀접한 관련성이 있습니다.

의료기기산업은 인간의 생명과 보건에 관련된 제품을 생산하는 산업으로 국민의 건강 증진 및 건강권 확보 등에 직간접적 영향을 받기 때문에 정부의 인허가 등 규제가 필요합니다. 따라서 정부는 의료기기 생산 및 제조, 임상시험 등 안전규제, 유통 및 판매 등 안전성 및 유효성 확보, 지적재산권 보장 등에 대하여 규제하고 있습니다.

넷째, 의료기기 시장은 수요가 한정된 특징이 있습니다.

의료기기는 의료진단과 치료에 전문성을 가진 병원이 주요 수요처입니다. 또한 건강,보건과 관련되므로 제품의 안전성과 신뢰성을 우선적으로 고려합니다. 따라서 시장 수요자들은 기존 유명제품을 계속 사용하는 보수적인 경향이 강하기 때문에 상대적으로 시장의 진입장벽이 높고 가격 탄력성은 낮습니다. 제품에 대한 인지도와 브랜드파워가 매우 중요한 산업이며, 마케팅 장벽 및 충성도가 매우 높아 경기 민감도가 상대적으로 낮습니다.

다섯째, 연구개발에 대한 지속적인 투자가 필요합니다.

의료기기 산업은 자본/기술 의존형 산업으로 제품의 개발부터 생산까지 약 3~5년 정도가 소요되어 개발비용 회수 기간이 상대적으로 깁니다. 또한 개별 제품의 시장 규모가 작고 수명주기가 짧아 연구개발에 대한 지속적인 투자가 요구되는 산업입니다.

3) 산업의 성장성

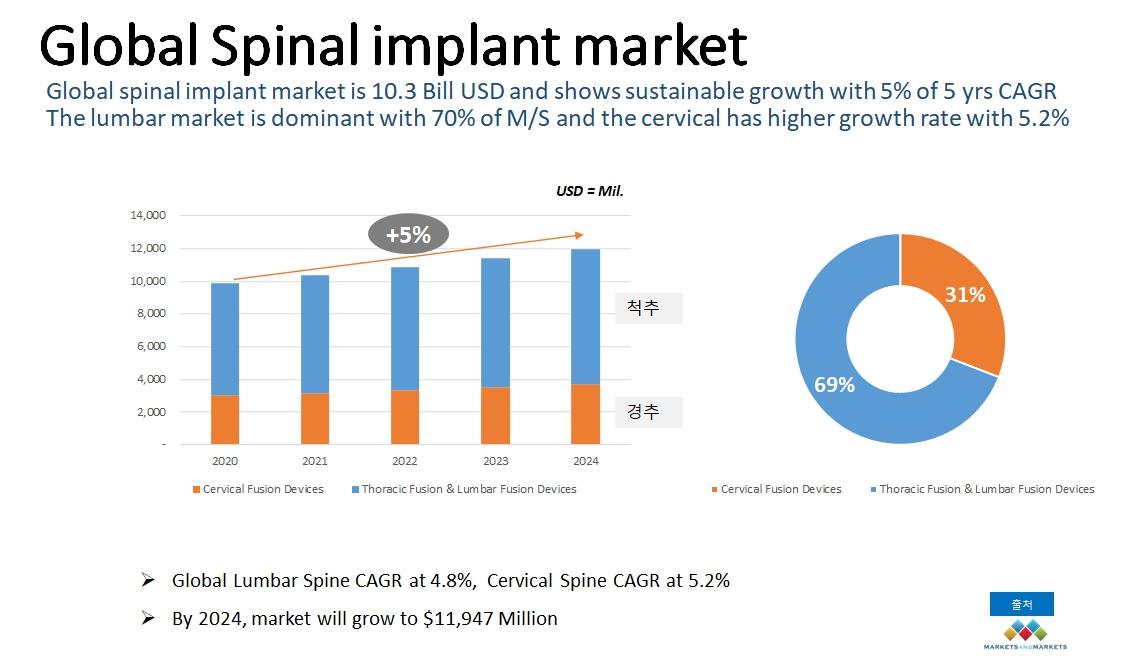

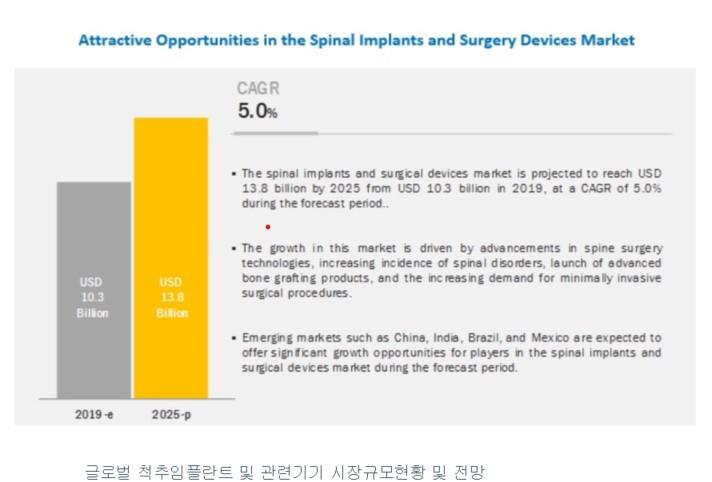

글로벌 척추임플란트시장 규모는 10.3억 달러이며, CAGR 5%이상 지속적으로 성장세를 보이고 있습니다.

시장 성장의 주요 요인은 고령화 추세, 건강에 대한 관심 고조 및 웰빙에 대한 사회적분위기 확산, 주요 국가들의 보건의료 정책, BRICs등의 경제 성장 등이 시장의 전망을 긍정적으로 이끄는 요인이 되고 있습니다.

|

|

global spinal implant market |

출처 : markets and market , 당사자료

국내외 의료기기 시장은 연평균 5%대 이상의 높은 성장세를 보이고 있으며, 창조 경제에서 핵심 산업으로 향후 지속성장이 가능한 유망 산업분야로 여겨지고 있습니다. 전 세계적인 인구 고령화 현상, 웰빙 트렌드 확산, 삶의 질 향상에 대한 관심증대, IT, BT, NT 등 신기술 발전, 주요국의 의료개혁, 중국 등 신흥국의 경제 성장 등으로인해 의료산업 및 의료기기 산업은 꾸준한 성장이 전망되고 있습니다.

[2022년 의료기기 시장규모 상위 20위 국가 현황]

| 단위 : 십억달러, % |

| 순위 | 국가 | 2022년 | 2021년 | 2020년 | |||

| 시장규모 | 비중 | 시장규모 | 비중 | 시장규모 | 비중 | ||

| 1 | 미국 | 223.4 | 46.4% | 201.0 | 43.0% | 174.2 | 41.6% |

| 2 | 독일 | 33.6 | 7.0% | 32.6 | 7.0% | 31.4 | 7.5% |

| 3 | 중국 | 30.0 | 6.2% | 30.1 | 6.4% | 28.1 | 6.7% |

| 4 | 일본 | 23.2 | 4.8% | 26.0 | 5.6% | 24.8 | 5.9% |

| 5 | 프랑스 | 17.1 | 3.6% | 18.0 | 3.9% | 16.7 | 4.0% |

| 6 | 영국 | 12.8 | 2.7% | 13.2 | 2.8% | 12.8 | 3.1% |

| 7 | 이탈리아 | 11.1 | 2.3% | 11.4 | 2.4% | 10.7 | 2.6% |

| 8 | 캐나다 | 8.9 | 1.8% | 8.6 | 1.8% | 7.4 | 1.8% |

| 9 | 한국 | 7.5 | 1.6% | 7.9 | 1.7% | 7.7 | 1.8% |

| 10 | 스페인 | 7.5 | 1.6% | 7.6 | 1.6% | 6.8 | 1.6% |

| 11 | 멕시코 | 6.8 | 1.4% | 6.0 | 1.3% | 5.7 | 1.4% |

| 12 | 호주 | 6.7 | 1.4% | 6.2 | 1.3% | 5.4 | 1.3% |

| 13 | 네덜란드 | 6.3 | 1.3% | 6.6 | 1.4% | 6.0 | 1.4% |

| 14 | 러시아 | 5.3 | 1.1% | 6.5 | 1.4% | 6.8 | 1.6% |

| 15 | 스위스 | 4.7 | 1.0% | 4.5 | 1.0% | 4.2 | 1.0% |

| 16 | 브라질 | 4.6 | 1.0% | 4.1 | 0.9% | 3.9 | 0.9% |

| 17 | 인도 | 4.6 | 1.0% | 4.9 | 1.0% | 4.2 | 1.0% |

| 18 | 벨기에 | 4.0 | 0.8% | 4.3 | 0.9% | 3.6 | 0.9% |

| 19 | 폴란드 | 3.5 | 0.7% | 3.7 | 0.8% | 3.1 | 0.7% |

| 20 | 오스트리아 | 3.4 | 0.7% | 3.3 | 0.7% | 2.9 | 0.7% |

| 상위 20개국 합계 | 424.9 | 88.3% | 406.5 | 87.0% | 366.3 | 87.6% | |

| 세계시장 | 481.4 | 100.0% | 467.3 | 100.0% | 418.3 | 100.0% | |

주1) Fitch Solutions(2023)의 자료를 기반으로 하며, 우리나라 시장규모는 식약처의 생산수출입 실적 기준의 시장규모와 차이가 날 수 있음

주2) 순위는 2022년 국가별 시장규모 기준으로 작성

자료 : Fitch Solutions, Worldwide Medical Devices Market Factbook(2023)

한국 사회는 고령화 사회로의 진입 속도가 현저히 빠른 상태로 2020.01.12 행정안전부가 발표한 주민등록 인구통계에 따르면 65세 이상 인구비중은 2019년 15.5%에서 2026년에는 20%에 이를 것으로 전망되는 가운데 65세 이상 진료비 증가는 의료기기 산업의 확대로 이어질 전망입니다.

고령화에 따른 65세 노인진료비는 2009년 12조원에서 2014년 19.3조원으로 큰 폭으로 상승하여 전체 진료비의 35.5%를 차지합니다. 또한 의료분야의 기술발전으로 인한 고가의 치료방법이 사용되면서 생애의료비도 크게 증가하고 있는 추세입니다.

노인인구 급증은 당사와 관련된 정형외과용 의료기기 분야에 있어서도 헬스케어 부문, 비수술적 치료 및 첨단 장비를 이용한 척추 및 관절치료 등이 의료 핵심사업으로 발전할 것으로 전망되며, 아래와 같이 고령화로 인한 의료지출 비중 상승으로 정형외과용 의료기기 수요증가에 영향을 미칠 것으로 전망되고 있습니다.

|

|

글로벌 척추임플란트 및 관련기기 시장규모현황 및 전망 |

출처 : Spinal Implants and Spinal Devices Market, 2020 Markets

4) 회사의 경쟁우위 요소

의료기기는 건강, 보건과 관련되어 제품의 안정성과 신뢰성이 우선적으로 고려되기 때문에 정부의 인허가 등의 규제를 받습니다. 또한 국가간 인증 허가제도가 상이하여해외 시장 진출 시 진입장벽으로 작용합니다. 전 세계적으로 가장 엄격하고 신중한 시판 승인을 내리는 것으로 유명한 미국 FDA의 인허가를 받는데 평균 7개월 이상 소요되며, 이후 시장에 진입하는 소요기간은 더 늘어나는 것으로 알려져 있습니다.

당사는 미국 FDA로부터 제품에 대한 인증을 획득함으로써 제품 안정성에 대한 공신력을 인정 받았습니다. 이를 바탕으로 세계 최대 의료기기 시장인 미국 시장에 진출, 스탠퍼드대학 병원 등과 같은 미국 유수의 대학병원에 당사 제품을 공급하고 있습니다.

[당사 주요 제품]

| 구분 | 제품 | 개요 | 비고 | |||

| FDA 승인 |

AccelFix-MIS |

|

- 근육과 내부조직의 손상을 줄여주는 추간체고정재 제품입니다. - Screw와 Sleeve가 일체형으로 되어있어 수술 도중 분리가 될수 있는 가능성을 줄여 보다 안전한 수술이 가능토록 개발되었습니다. - Double-threaded를 통한 빠른 삽입이 가능하며 단순하고 직관적인 기구로 구성되어 있습니다. |

- | ||

| AccelFix-LP |

|

- Anterior, Lateral, ATP 수술접근 방법을 사용시 이용할 수 있는 Plate 시스템으로 환자의 적응증에 따라 2개, 3개, 4개 Screw를 사용할 수 있도록 고안되었습니다. - 위치하고자 하는 수술 부위에 고정할 수 있도록 적용된 제품의 디자인은 AccelFix-LP의 특징 중 하나이며, Plate 내 있는 window는 정확한 위치에 고정될 수 있도록 시인성을 확보해 도움을 줄 수 있도록 설계되었습니다. |

- | |||

| AccelFix-XL |

|

- 환자의 척추 측면에서 삽입하는 확장형 Cage로 디스크 높이를 재구성 하고 각기 다른 척추의 해부학적인 각도를 맞추어 제작한 티타늄 제품 입니다. - 8mm, 10mm, 12mm로 시작하는 제품의 높이는 4mm까지 확장이 가능하며 0°, 6°, 9°, 12°의 각도로 제공됩니다. - 또한, 제품의 높이 확장시 수치를 명확히 확인 할 수 있는 기구를 제공하여 수술의 정확성을 향상시켰습니다. |

- | |||

| AccelFix-XTP |

|

- Anterior-to-Psoas 방향으로 삽입하는 제품 - 삽입 반대편에 위치한 신경을 거의 손상하지 않도록 고안된 디자인이 특징인 곡선형상의 확장형 ATP Cage 제품 입니다. - 티타늄 재질로 제작되는 AccelFix-XTP는 6mm, 8mm, 10mm의 높이에서 4mm까지 확장이 가능하며 0°, 6° ,9°, 12°의 각도로 이용 가능합니다. - 또한, 제품의 높이 확장시 수치를 명확히 확인 할 수 있는 기구를 제공하여 수술의 정확성을 향상시켰습니다. |

- | |||

| PathLoc-TM |

|

- 후방 요추체 및 추간공 추간체 골유합술에 사용하는 제품 - 디스크 내 쉬운 삽입을 할 수 있도록 제품의 앞 부분이 Bullet type으로 디자인 되었습니다. - 티타늄 재질로 제작되는 PathLoc-TM은 8mm, 10mm, 12mm의 높이에서 4mm까지 확장이 가능하며 0°, 4°, 8°, 12°, 15°, 20°의 각도로 출시되었습니다. - 또한, 제품의 높이 확장시 수치를 명확히 확인 할 수 있는 기구를 제공하여 수술의 정확성을 향상시켰습니다. |

- | |||

| PathLoc-TA |

|

- 전방 요추체 골유합술에 사용하는 제품 - Cage 내 뼈 대체제를 넣을 수 있는 공간은 수술 후 유합율을 높일 수 있도록 설계되었습니다. - 티타늄 재질로 제작되는 PathLoc-TA는 6mm, 9mm, 10mm의 높이에서 4mm까지 확장이 가능하며 8°, 12°, 15°, 20°, 25°, 30°의 각도로 출시되었습니다. - 또한, 제품의 높이 확장시 수치를 명확히 확인 할 수 있는 기구를 제공하여 수술의 정확성을 향상시켰습니다. |

- | |||

라. 회사의 현황

가. 영업개황 및 사업부문의 구분

1) 영업개황

당사는 정형외과용 의료기기 중 척추 임플란트를 전문으로 개발, 제조, 판매하는 기업으로 2008년 12월에 설립되었습니다. 척추 임플란트는 퇴행성 척추질환, 척추골절,척추측만증, 목디스크 등과 같은 척추질환 치료의 표준 수술법인 척추유합술에 사용되는 제품입니다.

척추임플란트 시장은 평균 수명 연장에 따른 고령화 사회로의 진입과 비만 인구의 증가에 따른 환자수의 증가와 MIS나 Expandable Cage와 같은 고부가가치 제품의 등장으로 인해 시장의 확대는 지속될 것으로 전망됩니다.

2) 공시대상 사업부문의 구분

당사는 부문에 배분될 자원에 대한 의사결정을 하고 부문의 성과를 평가하기 위하여최고 영업의사결정자가 주기적으로 검토하는 내부보고 자료에 기초하여 부문을 구분하고 있으며, 당사는 한국 표준산업분류표의 소분류에 의한 의료용 기기 제조업(032701)에 해당합니다.

연결회사는 단일 영업부문(의료용 기기 제조업)을 영위하고 있으며, 지역별 실적 현황은 다음과 같습니다.

① 매출실적

| (단위 : 백만원, %) |

| 구분 | 주요제품 | 제17(당) 기 | 제16(전)기 | 제15기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | Screw, Cage, Rod 외 | 31,351 | 86.9% | 26,745 | 89.4% | 19,492 | 98.6% |

| 상품 | DBM, Knee, 기타 | 4,399 | 12.2% | 2,256 | 7.5% | 17 | 0.1% |

| 기타 | 임대 외 | 342 | 0.9% | 904 | 3.0% | 258 | 1.3% |

| 합계 | 36,092 | 100.0% | 29,905 | 100.0% | 19,767 | 100.0% | |

② 지역별 매출실적

| (단위 : 백만원, %) |

| 구분 | 제17(당) 기 | 제16(전)기 | 제15기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 한국 | 1,483 | 4.1% | 2,441 | 8.2% | 666 | 3.4% |

| 미주 | 25,146 | 69.7% | 21,816 | 73.0% | 15,186 | 76.8% |

| 호주 | 167 | 0.5% | 66 | 0.2% | 96 | 0.5% |

| 유럽 | 810 | 2.2% | 237 | 0.8% | 125 | 0.6% |

| 아시아 | 8,487 | 23.5% | 5,344 | 17.9% | 3,695 | 18.7% |

| 합계 | 36,092 | 100.0% | 29,905 | 100.0% | 19,767 | 100.0% |

주) 상기 지역별 매출현황은 고객의 위치에 기초한 정보입니다.

III. 재무에 관한 사항

1. 요약재무정보

제17(당)기, 제16(전)기 및 제15(전전)기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었으며, 외부감사인의 감사(검토)를 받은 재무제표입니다.

제17(당)기의 재무정보는 정기주주총회 승인 전 재무정보이며, 향후 정기주주총회에서 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

1)요약연결재무정보

|

연결 재무상태표 |

|

제 17 기 2024.12.31 현재 |

|

제 16 기 2023.12.31 현재 |

|

제 15 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

63,565,787,097 |

44,416,890,524 |

36,146,815,998 |

|

현금및현금성자산 |

3,834,975,174 |

5,047,158,020 |

7,394,975,888 |

|

단기금융상품 |

16,108,000,000 |

7,728,551,150 |

5,608,000,000 |

|

파생상품자산 |

1,227,715,623 |

74,857,504 |

|

|

매출채권 |

14,979,778,779 |

9,838,740,393 |

5,779,942,738 |

|

기타채권 |

1,604,767,693 |

1,640,166,184 |

303,405,145 |

|

기타자산 |

862,050,459 |

828,508,398 |

578,697,393 |

|

재고자산 |

24,550,532,250 |

19,088,869,148 |

16,365,605,244 |

|

당기법인세자산 |

397,967,119 |

244,897,231 |

41,332,086 |

|

비유동자산 |

19,495,233,110 |

18,345,347,583 |

16,516,517,628 |

|

장기금융상품 |

- | - |

64,148,789 |

|

당기손익공정가치측정금융자산_비유동 |

577,504,343 |

1,049,410,000 |

- |

|

매출채권_비유동 |

1,806,823,369 |

1,281,093,433 |

2,384,854,984 |

|

기타채권_비유동 |

450,506,318 |

449,319,016 |

680,170,521 |

|

기타자산_비유동 |

648,041,015 |

238,055,780 |

149,795,448 |

|

유형자산 |

9,097,306,635 |

7,524,199,179 |

6,663,670,421 |

|

사용권자산 |

907,495,873 |

1,488,142,659 |

1,850,365,440 |

|

무형자산 |

998,172,123 |

798,732,495 |

821,199,288 |

|

이연법인세자산 |

5,009,383,434 |

5,516,395,021 |

3,902,312,737 |

|

자산총계 |

83,061,020,207 |

62,762,238,107 |

52,663,333,626 |

|

부채 |

|||

|

유동부채 |

39,074,089,770 |

22,763,224,980 |

37,980,728,499 |

|

비유동부채 |

7,953,930,494 |

9,412,089,120 |

3,920,886,937 |

|

부채총계 |

47,028,020,264 |

32,175,314,100 |

41,901,615,436 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

42,496,389,267 |

35,351,297,151 |

12,268,409,823 |

|

자본금 |

9,968,371,500 |

9,968,371,500 |

6,702,829,500 |

|

자본잉여금 |

90,386,030,942 |

90,386,030,942 |

68,173,591,762 |

|

기타자본 |

4,525,436,550 |

4,525,436,550 |

4,155,062,038 |

|

기타포괄손익누계액 |

(3,637,597,611) |

(1,679,072,674) |

(1,414,691,259) |

|

이익잉여금(결손금) |

(58,745,852,114) |

(67,849,469,167) |

(65,348,382,218) |

|

비지배지분 |

(6,463,389,324) |

(4,764,373,144) |

(1,506,691,633) |

|

자본총계 |

36,032,999,943 |

30,586,924,007 |

10,761,718,190 |

|

자본과부채총계 |

83,061,020,207 |

62,762,238,107 |

52,663,333,626 |

|

연결 포괄손익계산서 |

|

제 17 기 2024.01.01 부터 2024.12.31 까지 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

매출액 |

36,092,216,494 |

29,904,806,625 |

19,767,459,566 |

|

영업이익(손실) |

3,077,760,407 |

2,034,331,044 |

(13,058,488,369) |

|

법인세비용차감전순이익(손실) |

9,815,070,508 |

(6,468,017,253) |

(16,298,639,342) |

|

법인세비용(수익) |

663,587,267 |

(1,228,778,644) |

(65,757,043) |

|

당기순이익(손실) |

9,151,483,241 |

(5,239,238,609) |

(16,232,882,299) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주 |

9,743,252,420 |

(1,867,294,872) |

(13,625,176,148) |

|

비지배지분 |

(591,769,179) |

(3,371,943,737) |

(2,607,706,151) |

|

기타포괄손익 |

(3,760,564,433) |

(943,056,805) |

(1,031,731,665) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

|||

|

해외사업장환산외환차이(세후기타포괄손익) |

(3,120,929,066) |

(309,264,728) |

(1,192,176,763) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

|||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(639,635,367) |

(633,792,077) |

160,445,098 |

|

총포괄손익 |

5,390,918,808 |

(6,182,295,414) |

(17,264,613,964) |

|

포괄손익의 귀속 |

|||

|

지배기업의 소유주 |

7,145,092,116 |

(2,765,468,364) |

(14,561,415,491) |

|

비지배지분 |

(1,754,173,308) |

(3,416,827,050) |

(2,703,198,473) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

489 |

(115) |

(1,017) |

|

희석주당이익(손실) (단위 : 원) |

448 |

(115) |

(1,017) |

| 연결에 포함된 회사수 | 7개사 | 7개사 | 8개사 |

2)요약재무정보

|

재무상태표 |

|

제 17 기 2024.12.31 현재 |

|

제 16 기 2023.12.31 현재 |

|

제 15 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

56,161,522,850 |

34,274,059,398 |

29,462,175,056 |

|

현금및현금성자산 |

2,202,128,754 |

3,192,703,317 |

6,520,805,709 |

|

단기금융상품 |

16,108,000,000 |

7,728,551,150 |

5,608,000,000 |

|

매출채권 |

24,163,261,401 |

12,247,221,409 |

8,986,552,728 |

|

파생상품자산 |

1,227,715,623 |

- |

74,857,504 |

|

기타채권 |

1,722,815,965 |

2,011,126,234 |

531,590,038 |

|

기타유동자산 |

691,668,907 |

211,139,864 |

188,544,292 |

|

당기법인세자산 |

76,221,130 |

47,475,910 |

24,532,020 |

|

재고자산 |

9,969,711,070 |

8,835,841,514 |

7,527,292,765 |

|

비유동자산 |

43,117,164,297 |

40,705,303,957 |

39,247,014,050 |

|

당기손익공정가치측정금융자산 |

577,504,343 |

- | - |

|

유형자산 |

4,004,353,555 |

4,289,847,381 |

4,745,819,050 |

|

사용권자산 |

66,372,500 |

405,483,744 |

762,472,044 |

|

무형자산 |

192,802,499 |

200,882,134 |

198,755,098 |

|

관계기업투자 |

3,767,251,680 |

6,611,157,360 |

5,875,238,190 |

|

종속기업투자 |

8,729,683,365 |

8,729,683,365 |

10,540,934,419 |

|

장기매출채권 및 기타비유동채권 |

25,012,078,487 |

20,245,490,264 |

16,909,851,012 |

|

기타비유동자산 |

767,117,868 |

222,759,709 |

149,795,448 |

|

장기금융상품 |

- | - |

64,148,789 |

|

자산총계 |

99,278,687,147 |

74,979,363,355 |

68,709,189,106 |

|

부채 |

|||

|

유동부채 |

28,187,501,891 |

9,021,314,969 |

29,342,342,810 |

|

비유동부채 |

4,054,398,422 |

3,997,630,729 |

1,984,437,837 |

|

부채총계 |

32,241,900,313 |

13,018,945,698 |

31,326,780,647 |

|

자본 |

|||

|

자본금 |

9,968,371,500 |

9,968,371,500 |

6,702,829,500 |

|

자본잉여금 |

86,818,660,512 |

86,818,660,512 |

64,606,221,332 |

|

기타자본 |

4,525,436,550 |

4,525,436,550 |

4,155,062,038 |

|

이익잉여금(결손금) |

(34,275,681,728) |

(39,352,050,905) |

(38,081,704,411) |

|

자본총계 |

67,036,786,834 |

61,960,417,657 |

37,382,408,459 |

|

자본과부채총계 |

99,278,687,147 |

74,979,363,355 |

68,709,189,106 |

4-2. 포괄손익계산서

|

포괄손익계산서 |

|

제 17 기 2024.01.01 부터 2024.12.31 까지 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

매출액 |

22,776,717,255 |

16,817,502,248 |

11,924,143,385 |

|

영업이익(손실) |

1,064,334,177 |

1,343,161,893 |

(3,767,386,535) |

|

법인세비용차감전순이익(손실) |

5,716,004,544 |

(636,554,417) |

(8,836,160,896) |

|

법인세비용(수익) |

- | - | - |

|

당기순이익(손실) |

5,716,004,544 |

(636,554,417) |

(8,836,160,896) |

|

기타포괄손익 |

(639,635,367) |

(633,792,077) |

160,445,098 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

|||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(639,635,367) |

(633,792,077) |

160,445,098 |

|

총포괄손익 |

5,076,369,177 |

(1,270,346,494) |

(8,675,715,798) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

287 |

(39) |

(660) |

|

희석주당이익(손실) (단위 : 원) |

261 |

(39) |

(660) |

| 종속.관계.공동기업투자주식의 평가방법 | 원가법 및 공정가치법 | 원가법 및 공정가치법 | 원가법 및 공정가치법 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 17 기 2024.12.31 현재 |

|

제 16 기 2023.12.31 현재 |

|

제 15 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

63,565,787,097 |

44,416,890,524 |

36,146,815,998 |

|

현금및현금성자산 |

3,834,975,174 |

5,047,158,020 |

7,394,975,888 |

|

단기금융상품 |

16,108,000,000 |

7,728,551,150 |

5,608,000,000 |

|

파생상품자산 |

1,227,715,623 |

74,857,504 |

|

|

매출채권 |

14,979,778,779 |

9,838,740,393 |

5,779,942,738 |

|

기타채권 |

1,604,767,693 |

1,640,166,184 |

303,405,145 |

|

기타자산 |

862,050,459 |

828,508,398 |

578,697,393 |

|

재고자산 |

24,550,532,250 |

19,088,869,148 |

16,365,605,244 |

|

당기법인세자산 |

397,967,119 |

244,897,231 |

41,332,086 |

|

비유동자산 |

19,495,233,110 |

18,345,347,583 |

16,516,517,628 |

|

장기금융상품 |

64,148,789 |

||

|

당기손익공정가치측정금융자산_비유동 |

577,504,343 |

1,049,410,000 |

|

|

매출채권_비유동 |

1,806,823,369 |

1,281,093,433 |

2,384,854,984 |

|

기타채권_비유동 |

450,506,318 |

449,319,016 |

680,170,521 |

|

기타자산_비유동 |

648,041,015 |

238,055,780 |

149,795,448 |

|

유형자산 |

9,097,306,635 |

7,524,199,179 |

6,663,670,421 |

|

사용권자산 |

907,495,873 |

1,488,142,659 |

1,850,365,440 |

|

무형자산 |

998,172,123 |

798,732,495 |

821,199,288 |

|

이연법인세자산 |

5,009,383,434 |

5,516,395,021 |

3,902,312,737 |

|

자산총계 |

83,061,020,207 |

62,762,238,107 |

52,663,333,626 |

|

부채 |

|||

|

유동부채 |

39,074,089,770 |

22,763,224,980 |

37,980,728,499 |

|

매입채무 |

3,347,491,363 |

2,046,917,267 |

2,436,984,975 |

|

기타채무 |

3,592,534,203 |

9,012,498,682 |

1,427,238,042 |

|

기타부채 |

105,742,107 |

136,305,736 |

120,701,732 |

|

단기차입금 |

8,650,000,000 |

8,017,600,000 |

8,029,349,600 |

|

당기법인세부채 |

7,292,670 |

347,476 |

54,092,166 |

|

유동성장기부채 |

100,000,000 |

100,000,000 |

1,100,000,000 |

|

전환사채 |

11,907,914,323 |

2,022,027,353 |

12,376,422,884 |

|

사채 |

700,000,000 |

1,700,000,000 |

|

|

리스부채 |

669,069,320 |

828,687,664 |

750,571,475 |

|

파생상품부채 |

9,934,445,784 |

541,302,600 |

8,718,067,625 |

|

충당부채 |

59,600,000 |

57,538,202 |

1,267,300,000 |

|

비유동부채 |

7,953,930,494 |

9,412,089,120 |

3,920,886,937 |

|

장기차입금 |

1,000,000,000 |

1,000,000,000 |

|

|

사채 |

700,000,000 |

||

|

리스부채_비유동 |

369,634,625 |

845,156,418 |

1,244,198,083 |

|

기타채무_비유동 |

1,958,429,144 |

3,273,726,965 |

|

|

확정급여채무 |

3,056,908,410 |

2,232,447,117 |

1,573,928,681 |

|

충당부채_비유동 |

55,372,871 |

||

|

이연법인세부채_비유동 |

1,568,958,315 |

1,360,758,620 |

1,047,387,302 |

|

부채총계 |

47,028,020,264 |

32,175,314,100 |

41,901,615,436 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

42,496,389,267 |

35,351,297,151 |

12,268,409,823 |

|

자본금 |

9,968,371,500 |

9,968,371,500 |

6,702,829,500 |

|

자본잉여금 |

90,386,030,942 |

90,386,030,942 |

68,173,591,762 |

|

기타자본 |

4,525,436,550 |

4,525,436,550 |

4,155,062,038 |

|

기타포괄손익누계액 |

(3,637,597,611) |

(1,679,072,674) |

(1,414,691,259) |

|

이익잉여금(결손금) |

(58,745,852,114) |

(67,849,469,167) |

(65,348,382,218) |

|

비지배지분 |

(6,463,389,324) |

(4,764,373,144) |

(1,506,691,633) |

|

자본총계 |

36,032,999,943 |

30,586,924,007 |

10,761,718,190 |

|

자본과부채총계 |

83,061,020,207 |

62,762,238,107 |

52,663,333,626 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 17 기 2024.01.01 부터 2024.12.31 까지 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

매출액 |

(36,092,216,494) |

(29,904,806,625) |

(19,767,459,566) |

|

매출원가 |

5,842,419,092 |

4,139,672,319 |

4,878,726,059 |

|

매출총이익 |

30,249,797,402 |

25,765,134,306 |

14,888,733,507 |

|

판매비와관리비 |

27,172,036,995 |

23,730,803,262 |

27,947,221,876 |

|

영업이익(손실) |

3,077,760,407 |

2,034,331,044 |

(13,058,488,369) |

|

기타수익 |

8,105,064,530 |

1,314,928,359 |

5,117,828,926 |

|

기타비용 |

473,023,425 |

8,757,796,353 |

2,026,278,326 |

|

금융수익 |

3,022,348,790 |

8,962,940,939 |

2,013,441,065 |

|

금융비용 |

3,617,079,794 |

8,850,895,499 |

7,146,526,641 |

|

지분법손익 |

(300,000,000) |

(1,171,525,743) |

(1,198,615,997) |

|

법인세비용차감전순이익(손실) |

9,815,070,508 |

(6,468,017,253) |

(16,298,639,342) |

|

법인세비용(수익) |

663,587,267 |

(1,228,778,644) |

(65,757,043) |

|

당기순이익(손실) |

9,151,483,241 |

(5,239,238,609) |

(16,232,882,299) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주 |

9,743,252,420 |

(1,867,294,872) |

(13,625,176,148) |

|

비지배지분 |

(591,769,179) |

(3,371,943,737) |

(2,607,706,151) |

|

기타포괄손익 |

(3,760,564,433) |

(943,056,805) |

(1,031,731,665) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(3,120,929,066) |

(309,264,728) |

(1,192,176,763) |

|

해외사업장환산외환차이(세후기타포괄손익) |

(3,120,929,066) |

(309,264,728) |

(1,192,176,763) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(639,635,367) |

(633,792,077) |

160,445,098 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(639,635,367) |

(633,792,077) |

160,445,098 |

|

총포괄손익 |

5,390,918,808 |

(6,182,295,414) |

(17,264,613,964) |

|

포괄손익의 귀속 |

|||

|

지배기업의 소유주 |

7,145,092,116 |

(2,765,468,364) |

(14,561,415,491) |

|

비지배지분 |

(1,754,173,308) |

(3,416,827,050) |

(2,703,198,473) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

489 |

(115) |

(1,017) |

|

희석주당이익(손실) (단위 : 원) |

448 |

(115) |

(1,017) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 17 기 2024.01.01 부터 2024.12.31 까지 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본항목 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

6,696,371,500 |

67,991,583,406 |

1,980,770,947 |

(318,006,818) |

(51,883,651,167) |

24,467,067,868 |

319,824,932 |

24,786,892,800 |

|

당기순이익(손실) |

(13,625,176,149) |

(13,625,176,149) |

(2,607,706,150) |

(16,232,882,299) |

||||

|

순확정급여부채의 재측정요소 |

160,445,098 |

160,445,098 |

160,445,098 |

|||||

|

해외사업환산손익 |

(1,096,684,441) |

(1,096,684,441) |

(95,492,322) |

(1,192,176,763) |

||||

|

유상증자 |

||||||||

|

주식매수선택권의 미행사 |

45,215,000 |

(45,215,000) |

||||||

|

연결실체내 자본거래 등 |

1,129,953,459 |

1,129,953,459 |

||||||

|

주식보상비용 |

2,262,761,775 |

2,262,761,775 |

(253,271,552) |

2,009,490,223 |

||||

|

비지배지분변동 |

||||||||

|

주식매수선택권의 행사 |

6,458,000 |

136,793,356 |

(43,255,684) |

99,995,672 |

99,995,672 |

|||

|

2022.12.31 (기말자본) |

6,702,829,500 |

68,173,591,762 |

4,155,062,038 |

(1,414,691,259) |

(65,348,382,218) |

12,268,409,823 |

(1,506,691,633) |

10,761,718,190 |

|

2023.01.01 (기초자본) |

6,702,829,500 |

68,173,591,762 |

4,155,062,038 |

(1,414,691,259) |

(65,348,382,218) |

12,268,409,823 |

(1,506,691,633) |

10,761,718,190 |

|

당기순이익(손실) |

(1,867,294,872) |

(1,867,294,872) |

(3,371,943,737) |

(5,239,238,609) |

||||

|

순확정급여부채의 재측정요소 |

(633,792,077) |

(633,792,077) |

(633,792,077) |

|||||

|

해외사업환산손익 |

(264,381,415) |

(264,381,415) |

(44,883,313) |

(309,264,728) |

||||

|

유상증자 |

3,262,000,000 |

22,025,693,024 |

25,287,693,024 |

25,287,693,024 |

||||

|

주식매수선택권의 미행사 |

120,447,000 |

(120,447,000) |

||||||

|

연결실체내 자본거래 등 |

||||||||

|

주식보상비용 |

514,545,828 |

514,545,828 |

109,145,539 |

623,691,367 |

||||

|

비지배지분변동 |

50,000,000 |

50,000,000 |

||||||

|

주식매수선택권의 행사 |

3,542,000 |

66,299,156 |

(23,724,316) |

46,116,840 |

46,116,840 |

|||

|

2023.12.31 (기말자본) |

9,968,371,500 |

90,386,030,942 |

4,525,436,550 |

(1,679,072,674) |

(67,849,469,167) |

35,351,297,151 |

(4,764,373,144) |

30,586,924,007 |

|

2024.01.01 (기초자본) |

9,968,371,500 |

90,386,030,942 |

4,525,436,550 |

(1,679,072,674) |

(67,849,469,167) |

35,351,297,151 |

(4,764,373,144) |

30,586,924,007 |

|

당기순이익(손실) |

9,743,252,420 |

9,743,252,420 |

(591,769,179) |

9,151,483,241 |

||||

|

순확정급여부채의 재측정요소 |

(639,635,367) |

(639,635,367) |

(639,635,367) |

|||||

|

해외사업환산손익 |

(1,958,524,937) |

(1,958,524,937) |

(1,162,404,129) |

(3,120,929,066) |

||||

|

유상증자 |

||||||||

|

주식매수선택권의 미행사 |

||||||||

|

연결실체내 자본거래 등 |

||||||||

|

주식보상비용 |

55,157,128 |

55,157,128 |

||||||

|

비지배지분변동 |

||||||||

|

주식매수선택권의 행사 |

||||||||

|

2024.12.31 (기말자본) |

9,968,371,500 |

90,386,030,942 |

4,525,436,550 |

(3,637,597,611) |

(58,745,852,114) |

42,496,389,267 |

(6,463,389,324) |

36,032,999,943 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 17 기 2024.01.01 부터 2024.12.31 까지 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 17 기 |

제 16 기 |

제 15 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(7,430,177,214) |

(1,369,940,363) |

(6,881,022,326) |

|

영업으로부터 창출된 현금흐름 |

(6,744,059,315) |

(515,693,288) |

(6,429,794,659) |

|

이자수취(영업) |

498,088,618 |

315,519,167 |

162,365,620 |

|

이자지급(영업) |

(1,089,705,838) |

(840,524,085) |

(635,926,902) |

|

법인세환급(납부) |

(94,500,679) |

(329,242,157) |

22,333,615 |

|

투자활동현금흐름 |

(9,001,176,361) |

(6,413,464,629) |

(2,501,508,186) |

|

단기금융상품의 처분 |

28,728,000,000 |

17,108,000,000 |

9,108,000,000 |

|

단기대여금의 처분 |

400,000,000 |

||

|

장기대여금의 처분 |

200,000,000 |

||

|

유형자산의 처분 |

383,963,826 |

237,831,382 |

|

|

보증금의 감소 |

41,185,228 |

47,964,807 |

20,000,000 |

|

무형자산의 처분 |

74,593 |

||

|

단기금융상품의 취득 |

(37,108,000,000) |

(19,108,000,000) |

(11,608,000,000) |

|

사업결합으로 인한 순현금유출 |

(3,750,561) |

||

|

관계기업투자주식의 취득 |

(1,171,525,743) |

||

|

당기손익공정가치측정금융자산의 취득 |

(500,000,000) |

(1,016,800,000) |

|

|

단기대여금의 대여 |

(300,000,000) |

||

|

유형자산의 취득 |

(584,838,406) |

(2,047,415,317) |

196,743,926 |

|

무형자산의 취득 |

(30,293,685) |

(51,464,589) |

(106,559,482) |

|

보증금의 증가 |

(31,267,917) |

(57,055,169) |

(47,942,069) |

|

장기대여금의 대여 |

(200,000,000) |

(300,000,000) |

|

|

장기금융상품의 취득 |

(55,000,000) |

(60,000,000) |

|

|

재무활동현금흐름 |

17,569,496,314 |

5,629,086,322 |

732,723,215 |

|

단기차입금의 차입 |

1,499,965,181 |

7,135,794,240 |

1,344,569,801 |

|

주식선택권행사로 인한 현금유입 |

46,116,840 |

99,995,672 |

|

|

사채의 증가 |

700,000,000 |

||

|

장기차입금의 차입 |

1,000,000,000 |

||

|

유상증자 |

25,287,693,024 |

||

|

전환사채의 증가 |

20,000,000,000 |

||

|

리스부채의 증가 |

102,052,197 |

||

|

단기차입금의 상환 |

(1,589,965,181) |

(7,147,543,840) |

|

|

사채의 상환 |

(1,700,000,000) |

||

|

장기차입금의 상환 |

(1,000,000,000) |

||

|

전환사채의 상환 |

(1,500,000,000) |

(17,796,174,862) |

|

|

리스부채의 감소 |

(942,555,883) |

(896,799,080) |

(711,842,258) |

|

현금및현금성자산에 대한 환율변동효과 |

(2,350,325,585) |

(193,499,198) |

(62,932,232) |

|

현금및현금성자산의순증가(감소) |

(1,212,182,846) |

(2,347,817,868) |

(8,712,739,529) |

|

기초현금및현금성자산 |

5,047,158,020 |

7,394,975,888 |

16,107,715,417 |

|

기말현금및현금성자산 |

3,834,975,174 |

5,047,158,020 |

7,394,975,888 |

3. 연결재무제표 주석

| 제 17(당) 기 2024년 12월 31일 현재 |

| 제 16(전) 기 2023년 12월 31일 현재 |

| 주식회사 엘앤케이바이오메드와 그 종속기업 |

1. 일반사항

주식회사 엘앤케이바이오메드(이하 '지배기업')와 그 종속기업(이하 "연결회사")는 2008년 12월 22일 설립되어, 의료기기의 제조 및 판매를 주요사업으로 영위하고 있으며, 2013년 7월 1일 한국거래소가 개설한 코넥스시장에 주식을 상장하였고, 2016년 11월 30일에 코스닥시장으로 이전 상장하였습니다. 연결회사는 경기도 용인시 기흥구동백중앙로16번길16-25, 201호(중동,대우프론티어밸리Ⅰ)에 본사를 두고 있습니다.

당기말 현재 연결회사가 발행할 주식의 총수는 50,000,000주(액면가액 500원)이며, 연결회사의 최초 납입자본금은 101,500천원이며, 수차례 증자를 통한 당기말 납입자본금은 9,968,372천원(우선주 포함)입니다. 당기말 현재 지배기업의 주주의 구성내역은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율 |

| 보통주 | ||

| 강국진 | 2,497,159 | 12.53% |

| 자기주식 | 10 | 0.00% |

| 기타주주 | 17,439,574 | 87.47% |

| 합 계 | 19,936,743 | 100.00% |

(1) 종속기업의 개요

- 현황

| 종속기업명 | 소재지 | 지분율 | 결산월 | 업종 | |

| 당기말 | 전기말 | ||||

| AEGIS SPINE INC | 미국 | 61.07% | 61.07% | 12월 | 의료기기 판매업 |

| L&K SPINE, INC. | 미국 | 100.00% | 100.00% | 12월 | 의료기기 수입, 판매업 |

| L&K BIOMED MALAYSIA SDN BHD | 말레이시아 | 100.00% | 100.00% | 12월 | 의료기기 판매업 |

| L&K BIOMED INDIA PRIVATE LIMITED | 인도 | 99.27% | 99.27% | 3월 | 의료기기 판매업 |

| AEGIS ORTHOPAEDICS PTY LTD | 호주 | 100.00% | 100.00% | 12월 | 의료기기 판매업 |

| ME&H (Thailand) Co., Ltd. (*1) | 태국 | 49.00% | 49.00% | 12월 | 의료기기 판매업 |

| 리딩메디테크신기술투자조합1호 | 한국 | 95.24% | 95.24% | 12월 | 투자업 |

(*1) 회사에 대한 연결회사의 지분율은 50%미만이지만, 주주 및 이사회의 구성을 고려할 때 연결회사가 지배력을 행사할 수 있는 것으로 판단하여 종속기업으로 분류하였습니다.

(2) 요약재무정보

- 당기

| (단위 : 천원) |

| 종속기업명 | 종속기업의 요약재무정보 | ||||

| 총자산 | 총부채 | 매출액 | 순이익(손실) | 총포괄이익 (손실) |

|

| AEGIS SPINE, INC. | 19,828,371 | 41,717,944 | 16,530,463 | (2,007,302) | (4,590,523) |

| L&K SPINE, INC. | 35,345,418 | 25,811,905 | 13,768,430 | 308,695 | 1,463,077 |

| L&K BIOMED MALAYSIA SDN BHD | 972,139 | 1,701,277 | 607,361 | (23,062) | (130,994) |

| L&K BIOMED INDIA PRIVATE LIMITED | 1,097,008 | 1,335,893 | 583,575 | (102,969) | (121,400) |

| AEGIS ORTHOPEADICS | 1,522 | - | 155,990 | 1,477,296 | 1,445,233 |

| ME&H(THAILAND) CO.,LTD | 6,924,148 | 9,281,376 | 4,106,026 | 444,219 | 137,117 |

| 리딩메디테크신기술투자조합1호 | 1,184,048 | 1,100 | 99,388 | 70,641 | 70,641 |

- 전기

| (단위 : 천원) |

| 종속기업명 | 종속기업의 요약재무정보 | ||||

| 총자산 | 총부채 | 매출액 | 순이익(손실) | 총포괄이익 (손실) |

|

| AEGIS SPINE, INC. | 22,630,511 | 39,984,718 | 13,385,788 | (9,414,649) | (9,438,940) |

| (주)엘앤케이팜(*) | - | - | - | (91,783) | (91,783) |

| L&K SPINE, INC. | 20,128,901 | 12,058,465 | 9,484,674 | 944,235 | 1,054,994 |

| L&K BIOMED MALAYSIA SDN BHD | 882,342 | 1,480,486 | 442,414 | (312,214) | (298,087) |

| (주)에취제이시(*) | - | - | - | 1,962,454 | 1,962,454 |

| L&K BIOMED INDIA PRIVATE LIMITED | 1,069,575 | 1,187,059 | 364,767 | (40,758) | (40,909) |

| AEGIS ORTHOPEADICS | 430,115 | 1,873,826 | 66,384 | (8,402) | (43,865) |

| ME&H(THAILAND) CO.,LTD | 4,139,915 | 6,634,260 | 2,450,350 | 245,153 | 175,691 |

| 리딩메디테크신기술투자조합1호 | 1,093,537 | 1,100 | 190 | 42,437 | 42,437 |

(*) 청산시까지 영업실적입니다.

(3) 연결 범위의 변동

연결회사의 보고기간 중 연결 범위의 변동은 없습니다.

2. 연결재무제표작성기준

(1) 회계기준의 적용

연결회사의 연결재무제표는 보고기간말 현재 유효한 한국채택국제회계기준에 따라 작성되었으며, 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

(2) 회계정책의 변경과 공시

1) 연결회사가 채택한 제ㆍ개정 기준서

연결회사가 2024년 1월 1일 이후 개시하는 회계기간부터 적용한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 변경이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 ‘리스’ 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 제정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 ‘재무제표 표시’ 개정 - '가상자산 공시’

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2) 연결회사가 적용하지 않은 제ㆍ개정 기준서

제정 또는 공표됐으나 2023년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지않았고, 연결회사가 조기 적용하지 않은 주요 제ㆍ개정 기준서는 다음과 같습니다.

- 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서 제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(3) 추정과 판단

(가) 경영진의 판단 및 가정과 추정의 불확실성

한국채택국제회계기준은 연결재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

- 경영진의 추정사항

다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 경영진 판단과 유의적 위험에 대한 추정 및 가정은 다음과 같습니다. 일부 항목에 대한 유의적인 판단 및 추정에 대한 추가적인 정보는 개별 주석에 포함되어 있습니다.

- 주석 5 : 매출채권 기대신용손실 측정 - 기대신용손실율을 결정하기 위한 주요 가정

- 주석 14 : 관계기업투자 손상 - 투자자산 회수가능성을 포함한 회수가능액 추정의 주요 가정

- 주석 17 : 무형자산 손상 - 신제품 개발비 회수가능성을 포함한 회수가능액 추정의주요 가정

- 주석 23 : 확정급여채무의 측정 - 주요 보험수리적 가정

(나) 공정가치 측정

연결회사는 공정가치평가 정책과 절차를 수립하고 있습니다. 연결회사는 정기적으로관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치 측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 제3자로부터입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결회사는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

| - 수준 1. | 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격 |

| - 수준 2. | 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수 |

| - 수준 3. | 자산이나 부채에 대한 관측가능하지 않은 투입변수 |

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결회사는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

3. 중요한 회계정책

연결회사가 한국채택국제회계기준에 따른 연결재무제표 작성에 적용한 중요한 회계정책은 아래 기술되어 있으며, 주석 2에서 설명하고 있는 회계정책의 변경을 제외하고, 당기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1)리스

① 리스이용자

연결회사는 계약의 약정시점에 계약 자체가 리스인지, 계약이 리스를 포함하는지를 판단합니다. 연결회사는 기초자산을 사용할 권리를 나타내는 사용권자산과 리스료를지급할 의무를 나타내는 리스부채를 인식합니다. 다만 단기리스와 소액 기초자산리스의 경우 동 기준서의 예외규정을 선택할 수 있으며 연결회사는 이러한 리스에 대하여 다른 체계적인 기준이 리스이용자의 효익의 형태를 더 잘 나타내는 경우가 아니라면 정액 기준에 따라 비용으로 인식합니다.

리스부채는 리스개시일 현재 지급되지 않은 리스료의 현재가치로 측정됩니다. 리스의 내재이자율을 쉽게 산정할 수 있는 경우에는 그 이자율로 리스료를 할인하며 그 이자율을 쉽게 산정할 수 없는 경우에는 리스이용자의 증분차입이자율을 사용합니 다.

리스개시일에 리스부채의 측정치에 포함되는 리스료는 다음 금액으로 구성됩니다.

- 고정리스료(실질적인 고정리스료를 포함하고 받을 리스 인센티브는 차감)

- 지수나 요율(이율)에 따라 달라지는 변동리스료. 처음에는 리스개시일의 지수나 요율(이율)을 사용하여 측정

- 잔존가치보증에 따라 리스이용자가 지급할 것으로 예상되는 금액

- 리스이용자가 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격

- 리스기간이 리스이용자의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액

연결회사는 리스부채를 연결재무상태표에서 다른 부채와 구분하여 표시합니다.

연결회사는 리스개시일 후에 리스부채에 대한 이자를 반영하여 장부금액을 증액하거나 지급한 리스료를 반영하여 장부금액을 감액하여 리스부채를 측정합니다.

연결회사는 다음 중 어느 하나에 해당하는 경우에 리스부채를 재측정하고 관련된 사용권자산에 대해 상응하는 조정을 합니다.

- 리스기간에 변경이 있는 경우나 매수선택권의 행사에 대한 평가에 변동이 있는 경우, 수정 리스료를 수정 할인율로 할인하여 리스부채를 다시 측정합니다.

- 잔존가치보증에 따라 지급할 것으로 예상되는 금액에 변동이 있는 경우나 리스료를 산정할 때 사용한 지수나 요율(이율)의 변동으로 생기는 미래 리스료에 변동이 있는 경우, 수정 리스료를 최초 할인율로 할인하여 리스부채를 다시 측정합니다. 다만 리스료의 변동이 변동이자율의 변동으로 생긴 경우에는 그 이자율 변동을 반영하는 수정 할인율을 사용합니다.

- 별도 리스로 회계처리하지 않는 리스변경에 대하여 수정 리스료를 수정 할인율로 할인하여 리스부채를 다시 측정합니다.

사용권자산은 리스부채의 최초 측정금액, 리스개시일이나 그 전에 지급한 리스료(받은 리스 인센티브는 차감), 리스이용자가 부담하는 리스개설직접원가로 구성되며, 후속적으로 원가에서 감가상각누계액과 손상차손누계액을 차감하여 측정합니다.

리스조건에서 요구하는 대로 기초자산을 해체하고 제거하거나, 기초자산이 위치한 부지를 복구하거나, 기초자산 자체를 복구할 때 리스이용자가 부담하는 원가의 추정치(다만 그 원가가 재고자산을 생산하기 위해 부담하는 것이 아니어야 한다)는 사용권자산에 포함되며 기업회계기준서 제1037호(충당부채, 우발부채, 우발자산)을 적용하여 인식하고 측정합니다.

리스기간 종료시점 이전에 리스이용자에게 기초자산의 소유권을 이전하는 경우나 사용권자산의 원가에 리스이용자가 매수선택권을 행사할 것임이 반영되는 경우에, 리스이용자는 리스개시일부터 기초자산의 내용연수 종료시점까지 사용권자산을 감가상각합니다. 그 밖의 경우에는 리스이용자는 리스개시일부터 사용권자산의 내용연수종료일과 리스기간 종료일 중 이른 날까지 사용권자산을 감가상각합니다.

연결회사는 사용권자산을 연결재무상태표에서 다른 자산과 구분하여 표시합니다.

연결회사는 사용권자산이 손상되었는지를 판단하고 식별되는 손상차손을 회계처리하기 위하여 기업회계기준서 제1036호 (자산손상)을 적용합니다.

연결회사는 변동리스료(다만 지수나 요율(이율)에 따라 달라지는 변동리스료는 제외)는 사용권자산과 리스부채의 측정에 포함하지 않으며, 그러한 리스료는 변동리스료를 유발하는 사건 또는 조건이 생기는 기간에 당기손익으로 인식합니다.

실무적 간편법으로 리스이용자는 비리스요소를 리스요소와 분리하지 않고, 각 리스요소와 이에 관련되는 비리스요소를 하나의 리스요소로 회계처리하는 방법을 기초자산의 유형별로 선택할 수 있으며, 연결회사는 이러한 실무적 간편법을 사용하지 않고있습니다.

② 리스제공자

연결회사는 각 리스를 운용리스 또는 금융리스로 분류합니다. 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하는 리스는 금융리스로 분류하며 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하지 않는 리스는 운용리스로 분류합니다.

연결회사가 중간리스제공자인 경우 연결회사는 상위리스와 전대리스를 두 개의 별도계약으로 회계처리하고 있습니다. 연결회사는 기초자산이 아닌 상위리스에서 생기는사용권자산에 따라 전대리스를 금융리스 또는 운용리스로 분류합니다.

연결회사는 정액 기준이나 다른 체계적인 기준으로 운용리스의 리스료를 수익으로 인식합니다. 다른 체계적인 기준이 기초자산의 사용으로 생기는 효익이 감소되는 형태를 더 잘 나타낸다면 연결회사는 그 기준을 적용합니다.

연결회사는 운용리스 체결과정에서 부담하는 리스개설직접원가를 기초자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식합니다.

연결회사는 리스개시일에 금융리스에 따라 보유하는 자산을 재무상태표에 인식하고 그 자산을 리스순투자와 동일한 금액의 수취채권으로 표시하며 후속적으로 리스순투자 금액에 일정한 기간수익률을 반영하는 방식으로 리스기간에 걸쳐 금융수익을 인식합니다.

하나의 리스요소와 하나 이상의 추가 리스요소나 비리스요소를 포함하는 계약에서 리스제공자는 기업회계기준서 제1115호를 적용하여 계약 대가를 배분합니다.

(2) 외화환산

1) 기능통화와 표시통화