주주총회소집공고

|

| 2025년 3월 10일 |

|

| 회 사 명 : |

주식회사 아모텍 |

| 대 표 이 사 : |

김병규 |

| 본 점 소 재 지 : |

인천광역시 남동구 남동서로 380 |

|

(전 화) 032-821-0363

|

|

(홈페이지)http://www.amotech.co.kr

|

|

| 작 성 책 임 자 : |

(직 책) 전무이사 |

(성 명) 조용범 |

|

(전 화) 02-542-0951

|

|

주주총회 소집공고

주주님의 깊은 관심과 성원에 감사드립니다.

회사정관 제20조에 의하여 제31기 정기주주총회를 다음과 같이 개최하오니 참석하여 주시기 바랍니다.(※상법 제542조의4 및 정관 22조②항에 따라 의결권 있는 발행주식총수의 1% 이하 소유주주에 대하여는 이 공고로 소집통지에 갈음하오니 양지하여 주시기 바랍니다)

Ⅰ. 일 시 : 2025년 3월 26일(수) 오전 09시 00분

Ⅱ. 장 소 : 인천광역시 남동구 은봉로60번길 46(논현동, 인천상공회의소) 1F 대강당

Ⅲ. 회의목적사항

가. 보고사항 : ① 감사의 감사보고 ② 영업 보고 ③ 내부회계관리제도 운영실태보고

나. 부의안건 :

◈ 제1호 의안 : 제31기(2024. 01. 01 ~ 2024. 12. 31) 재무제표 및 연결재무제표 승인의 건

◈ 제2호 의안 : 이사 선임의 건 (사내이사 김병규 재선임의 건)

◈ 제3호 의안 : 감사 선임의 건 (감사 김종선 재선임의 건)

◈ 제4호 의안 : 이사 보수한도 승인의 건

◈ 제5호 의안 : 감사 보수한도 승인의 건

Ⅳ. 경영참고사항 비치

상법 제542조의4에 의거하여 경영참고사항 등을 당사의 본점, 한국예탁결제원, 금융위원회 및 한국거래소 등에 비치 또는 공시하오니 참조하시기 바랍니다.

Ⅴ. 의결권 행사 안내문

1. 실질주주의 의결권행사에 관한 사항

금번 당사의 주주총회에는 한국예탁결제원이 주주님의 의결권을 행사할 수 없습니다. 따라서 주주님께서는 주주총회에 참석하시거나 전자투표를 이용하여 의결권을 직접 행사하실 수 있고 위임장에 의거하여 의결권을 간접 행사하실 수 있습니다.

2. 전자투표에 관한 사항

우리회사는 「상법」 제368조의4에 따른 전자투표제도를 이번 주주총회에서 활용하기로 결의하였고, 이 제도의 관리업무를 한국예탁결제원에 위탁하였습니다. 주주님들께서는 아래에서 정한 방법에 따라 주주총회에 참석하지 아니하고 전자투표방식으로 의결권을 행사하실 수 있습니다.

가. 전자투표관리시스템 인터넷 주소: https://evote.ksd.or.kr, 모바일 주소: https://evote.ksd.or.kr/m

나. 전자투표 행사기간: 2025년 3월 16일 9시~ 2025년 3월 25일 17시 (기간 중 24시간 이용 가능)

다. 인증서를 이용하여 전자투표관리시스템에서 주주 본인확인 후 의결권 행사

- 주주확인용 인증서의 종류: 공동인증서 및 민간인증서(K-VOTE에서 사용 가능한 인증서 한정)

라. 수정동의안 처리: 주주총회에서 의안에 관하여 수정동의가 제출되는 경우 기권으로 처리

Ⅵ. 주주총회 참석 시 준비물

1) 직접 행사 : 본인 신분증

2) 대리 행사 : 위임장(주주와 대리인의 인적사항 기재, 인감 날인), 대리인의 신분증

3) 상기 사항을 충족하지 못할 경우에는 주주총회 입장이 불가할 수도 있사오니 이점 유념하시기 바랍니다.

※ 당사의 주주총회에서는 기념품을 지급하지 않습니다.

2025년 3월 10일

주식회사 아모텍 대표이사 김병규 (직인생략)

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 |

개최일자 |

의안내용 |

사외이사 등의 성명 |

최완수

(출석률: 100%) |

| 찬 반 여 부 |

| 1 |

2024.01.02 |

대표이사 변경의 건(단독대표) _ 정준환 대표 사임 |

찬성 |

| 2 |

2024.02.21 |

산업은행 산업운영자금대출 대환 및 기한연장의 건 |

찬성 |

| 3 |

2024.02.29 |

제30기 재무제표 승인의 건 |

찬성 |

| 4 |

2024.02.29 |

제30기 정기주주총회 소집의 건 |

찬성 |

| 5 |

2024.03.07 |

제30기(2023년) 연결회계감사 결과 |

찬성 |

| 6 |

2024.03.20 |

제30기 감사의 내부회계관리제도 평가보고서 보고의 건 |

찬성 |

| 7 |

2024.03.29 |

제30기 정기주주총회 의사록 |

찬성 |

| 8 |

2024.04.08 |

우리은행 수출입 온렌딩(운전자금) 기채의 건 |

찬성 |

| 9 |

2024.07.03 |

2024년 내부회계관리제도 설계평가 결과 |

찬성 |

| 10 |

2024.07.24 |

산업은행 운영자금대출 115억원 대환 |

찬성 |

| 11 |

2024.08.14 |

우리은행 수출입 온렌딩(운전자금) 50억원 기채의 건 |

찬성 |

| 12 |

2024.09.11 |

수출입은행 수출성장자금 235억원 기채의 건 |

찬성 |

| 13 |

2024.09.30 |

아모에스넷 지분양도 |

찬성 |

| 14 |

2024.10.15 |

산동 아모텍 감자 진행의 건 |

찬성 |

| 15 |

2024.11.20 |

제 8회 무보증 사모사채 발행의 건 |

찬성 |

| 16 |

2024.12.06 |

2024년 내부회계관리제도 1차 운영평가 결과 |

찬성 |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 |

구성원 |

활 동 내 역 |

| 개최일자 |

의안내용 |

가결여부 |

| - |

- |

- |

- |

- |

- 해당사항 없음

2. 사외이사 등의 보수현황

| 구 분 |

인원수 |

주총승인금액 |

지급총액 |

1인당

평균 지급액 |

비 고 |

| 사외이사 |

1명 |

1,000,000,000 |

18,008,470 |

18,008,470 |

- |

- 이사보수한도 주총 승인 금액은 사내이사 및 사외이사 (총3명) 에 대한 것임

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| 거래종류 |

거래상대방

(회사와의 관계) |

거래기간 |

거래금액 |

비율(%) |

| 매출거래 |

(주)아모센스 |

2024.02 |

14 |

0.6% |

| 매출거래 |

(주)아모센스 |

2024.05 |

17 |

0.8% |

| 매출거래 |

(주)아모센스 |

2024.06 |

17 |

0.7% |

| 매출거래 |

(주)아모센스 |

2024.07 |

19 |

0.8% |

| 매출거래 |

(주)아모센스 |

2024.09 |

13 |

0.6% |

| 매출거래 |

(주)아모센스 |

2024.10 |

12 |

0.5% |

| 매입거래 |

(주)아모센스 |

2024.01 |

52 |

2.3% |

| 매입거래 |

(주)아모센스 |

2024.02 |

32 |

1.4% |

| 매입거래 |

(주)아모센스 |

2024.03 |

52 |

2.2% |

| 매입거래 |

(주)아모센스 |

2024.04 |

54 |

2.4% |

| 매입거래 |

(주)아모센스 |

2024.05 |

62 |

2.7% |

| 매입거래 |

(주)아모센스 |

2024.06 |

67 |

2.9% |

| 매입거래 |

(주)아모센스 |

2024.07 |

62 |

2.7% |

| 매입거래 |

(주)아모센스 |

2024.07 |

21 |

0.9% |

| 매입거래 |

(주)아모그린텍 천안 |

2024.07 |

13 |

0.6% |

| 매입거래 |

(주)아모센스 |

2024.08 |

64 |

2.8% |

| 매입거래 |

(주)아모센스 |

2024.09 |

52 |

2.3% |

| 매입거래 |

(주)아모센스 |

2024.10 |

60 |

2.6% |

| 매입거래 |

(주)아모센스 |

2024.11 |

59 |

2.6% |

| 매입거래 |

(주)아모센스 |

2024.12 |

45 |

2.0% |

| 매입거래 |

(주)아모센스 |

2024.12 |

13 |

0.6% |

- 상기 비율은 '24년(24.01.01~24.12.31) 연결 포괄손익계산서의 매출액(2,294억) 기준으로 0.5% 이상인 거래에 대하여 기재하였습니다.

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

거래상대방

(회사와의 관계) |

거래종류 |

거래기간 |

거래금액 |

비율(%) |

| (주)아모센스 |

매입 및 매출거래 |

2024.01 ~ 2024.12 |

1,063 |

46.3% |

| 산동아모텍 |

매입 및 매출거래 |

2024.01 ~ 2024.12 |

419 |

18.3% |

| (주)아모그린텍 |

매입 및 매출거래 |

2024.01 ~ 2024.12 |

279 |

12.2% |

| AMO VINA |

매입 및 매출거래 |

2024.01 ~ 2024.12 |

225 |

9.8% |

- 상기 거래금액은 매출 및 매입거래를 합한 금액입니다.

- 상기 비율은 '24년(24.01.01~24.12.31) 연결 포괄손익계산서의 매출액(2,294억) 기준으로 5% 이상인 거래에 대하여 기재하였습니다.

III. 경영참고사항

1. 사업의 개요

가. 업계의 현황

1) 세라믹 칩 부품

세라믹 칩 부품의 대표 제품인 칩 바리스터(Chip Varistor) 및 EMI 필터(EMI Filter)는 정전기(ESD, Electro Static Discharge) 또는 전자파(EMI, Electro Magnetic Interference)로부터 전자기기의 손상 및 오작동을 방지하는 부품으로, IC 칩, 회로, 인터페이스 단자 등을 보호하는 기능을 수행합니다.

세라믹 칩 부품은 휴대용 전자기기의 핵심부품으로서 휴대폰 등 전방산업의 지속적인 성장에 힘입어 꾸준한 성장세를 보이고 있으며, 스마트폰, 태블릿 PC 등 휴대용 전자기기의 고기능화 및 고집적화로 보호해야 하는 IC 칩의 종류가 많아짐에 따라 계속적으로 채용 비율과 대당 적용 수량이 늘어나는 추세입니다.

뿐만 아니라 어플리케이션 측면에서도 휴대용 전자기기에서 Display, 자동차 및 기타산업용 기기로 활용 범위가 넓어지고 있습니다. 특히, 전자기기의 경우 HD급 고화질의 영상 지원이 늘어나면서 고속, 고 해상도 데이터 전송 및 영상 구현을 위한 ESD/EMI 방지 부품이 필요함에 따라 관련 칩 부품 시장도 빠르게 성장해 나갈 것으로 전망됩니다.

2) 안테나 부품

당사가 공급하는 안테나 부품은 전자기기 무선화와 모바일화의 핵심부품으로서, 차세대 무선통신을 겨냥한 핵심 신소재 부품입니다.

여러 분야에 걸쳐 모바일화 및 Wireless화가 가속화되며 관련 시장은 꾸준히 성장하고 있습니다. 휴대폰이 점자 다기능, 고집적화 되고 있는 추세에 따라 기존의 Bluetooth, GPS 등이 휴대폰의 기본 기능으로 채택되고 있는 상황입니다.

최근에는 스마트폰으로 인한 전자기기의 고기능화가 태블릿 PC의 확대로 이어지면서 5G 고속 무선통신 기술, 호환성과 활용성이 향상된 NFC 등 새로운 무선통신 기술이 빠르게 등장하고 있습니다. 이는 모바일 기기 외에도 컴퓨터기기, 자동차, 홈 네트워크 등 다양한 분야에 적용됨에 따라 안테나 산업의 성장세는 지속될 것으로 전망됩니다.

3) BLDC 모터

BLDC모터는 DC모터에 사용하는 브러시를 전자적인 방법으로 대치하였기에 전자제어가 중요한 모터를 이용한 제어시스템에서는 아주 우수한 성능을 보여줍니다.

또한, DC모터에서 사용하는 브러쉬와 정류자가 없으므로 브러쉬 마모에 의한 미세먼지가 원천적으로 발생하지 않으며 고효율, 고속운전, 장수명, 저소음, 속도제어가 용이한 구조적 특성을 나타내고 있어서 냉장고, 세탁기와 같은 대형가전에서부터 믹서기 등과 같은 소형가전제품 그리고 하이브리드 자동차, 전기자동차, 심지어 가솔린/ 디젤 차량에 있어서도 BLDC 모터의 사용이 날로 확대되고 있습니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

1) 세라믹 칩 부품

세라믹 칩 부품의 대표 제품인 칩 바리스터(Chip Varistor) 및 EMI 필터(EMI Filter)는 정전기(ESD, Electro Static Discharge) 또는 전자파(EMI, Electro Magnetic Interference)로부터 전자기기의 손상 및 오작동을 방지하는 부품으로, IC 칩, 회로, 인터페이스 단자 등을 보호하는 기능을 수행합니다. 당사는 또한 당사가 보유하고 있는 세라믹 등 소재 기술력 및 공정 기술력을 바탕으로 MLCC를 새로운 사업 아이템으로진행 중이며, 통신/반도체/전장 등 다양한 영역에 적용 가능한 고신뢰성 제품을 준비하고 있습니다.

2) 안테나 부품

당사가 공급하는 안테나 부품은 전자기기 무선화와 모바일화의 핵심부품으로서, 차세대 무선통신을 겨냥한 핵심 신소재 부품입니다. 당사의 안테나 부품군 중 NFC+MST+WPC 콤보안테나와 Bluetooth 및 GPS용 Chip Antenna는 휴대폰 업체 및 차량에 채택하고 있으며, 스마트폰 등 다기능화, 고집적화된 High-end 제품으로 갈수록 안테나의 종류 및 탑재 비율이 점차 증가하면서 매출 확대로까지 연결되고 있습니다.

3) BLDC 모터

당사의 BLDC 모터는 경량화 및 슬림화, 속도제어가 용이하고 효율이 높으며 다품종소량 생산에 매우 유리한 장점을 가지고 있습니다. 이러한 강점을 바탕으로 당사의 BLDC 모터는 꾸준히 매출 성장을 이어가고 있으며 특히 자동차 전장용으로 LED Headlight 및 공조장치에 적용되는 BLDC 모터의 매출을 꾸준히 늘려가고 있습니다. 또한, 차량용 액츄레이터, EWP모터 및 기타 다양한 방열용 쿨링팬 등에 적용되는 BLDC 모터를 신규 아이템으로하여 지속적으로 글로벌 시장을 선도해 나갈 계획입니다.

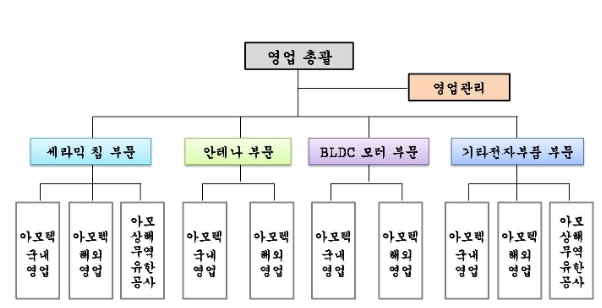

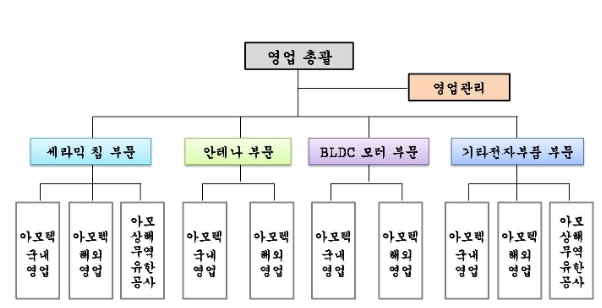

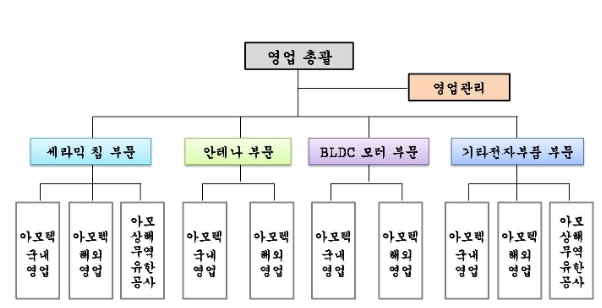

(나) 공시대상 사업부문의 구분

당사는 수익을 창출하는 재화와 용역의 성격, 제품 및 제조공정의 특징, 시장 및 판매방법 등을 고려하여 경영 현황을 적절히 반영할 수 있도록 세라믹 칩 부품 부문, 안테나 부품 부문 및 BLDC 모터 부문 총 3개의 사업부문으로 구분하고 있습니다.

당사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

| 구분 |

회사 |

주요 재화 및 용역 |

사업내용 |

| 세라믹 칩 부품 |

㈜ 아모텍

산동아모텍전자유한공사

아모상해무역유한공사 |

칩 바리스터, MLCC,

EMI Filter, CMF 등 |

전자기기 정전기/전자파 방지용

Chip 부품 제조 및 판매 |

| 안테나 부품 |

㈜ 아모텍

산동아모텍전자유한공사 |

Bluetooth, GPS,

NFC 안테나,

NFC+MST+WPC combo

안테나 등 |

세라믹 안테나 등 제조 및 판매 |

| BLDC 모터 |

㈜ 아모텍 |

DDM, DD 모터,

인카센서, 쿨링팬 모터 등 |

자동차용, 가전용 BLDC 모터

제조 및 판매 |

(2) 시장점유율

당사가 영위하는 사업부문에 대하여 사업부문별로 시장에 대한 정확한 통계자료가 존재하지 않기 때문에 시장점유율을 파악하는 것은 어렵습니다.

(3) 시장의 특성

1) 세라믹 칩 부품

세라믹 칩 부품은 휴대용 전자기기의 핵심부품으로서 핸드폰 등 전방산업의 경기에 크게 영향 을 받고 있으며, 지속적인 성장에 힘입어 꾸준히 성장세를 나타내고 있습니다. 스마트폰, 태블릿 PC 등 휴대용 전자기기의 고기능화 및 고집적화로 보호해야 하는 IC칩의 종류가 많아짐에 따 라 채용 비율과 적용 수량이 점점 늘고 있으며, 핸드폰 외 전장, 통신 및 방산 등 기타 특수 영역에까지 적용이 확대되고 있습니다.

2) 안테나 부품

안테나 부품은 전자기기의 무선 및 모바일화 핵심부품으로서 차세대 무선통신을 겨냥한 신소재 부품입니다. 핸드폰이 점차 다기능화, 고집적화됨에 따라 Bluetooth, GPS 등의 기능이 기본적으로 탑재되고 있으며, 여러 분야에 걸쳐 모바일 및 Wireless화 되며 연관 시장은 꾸준히 성장 해오고 있습니다. 또한, 모바일 기기 외에도 컴퓨터기기, 자동차, 홈 네트워크 등 다양한 분야에 적용됨에 따라 안테나 산업의 성장세는 지속되고 있으며 점차 이종산업으로 적용범위가 확대되면서 산업의 규모가 커지고 전반적인 산업 트렌드로 자리 잡을 것으로 전망합니다.

3) BLDC 모터

애플리케이션의 확대로 BLDC 모터 시장은 고성장을 거듭하고 있습니다. 이는 소형 모터 시장 가운데서도 가장 성장 잠재력이 높은 편이며 수량 측면에서도 과거 수년간매년 10% 전후의 성장을 지속하고 있습니다. 특히 자동차용 BLDC 모터 시장을 중심으로 기존의 브러시 타입 DC 모터에서 BLDC 모터로 비중이 늘고 있으며, BLDC모터의 고효율, 저진동, 고정도, 장수명과 같은 우수한 특징이 주목받으면서 자동차의 주요 핵심 분야에까지 BLDC 모터의 채용이 늘고 있는 상황입니다.

(4) 신규사업 등의 내용 및 전망

당사는 첨단 소재 기술 및 공정 경쟁력을 활용해 세라믹 칩 부품 중 MLCC(Multi-layer Ceramic Capacitors) 아이템을 신규 사업 아이템으로 사업을 추진하고 있습니다.MLCC는 전자제품 회로에 전류가 안정적으로 흐를 수 있도록 '댐' 역할을 하는 부품이며, 또한 전류가 흐르면서 생기는 불필요한 노이즈를 제거하는 역할도 하는 수동 부품입니다.

전자기기 내 핵심 부품으로 스마트폰, 가전 제품 등 다양한 IT 제품에 필수적으로 적용되는 제품이며 최근 5G통신, 반도체, 전기차, 자율주행차 붐으로 전장/통신/반도체 등 시장에서도 MLCC 적용 범위가 넓어지고 있습니다. 특히 극한 환경을 견디며 가동돼야 하는 자동차 특성 상, 열과 높은 전압에도 제 기능을 수행할 수 있는 고신뢰성 제품이 주목받고 있습니다.

당사는 당사가 보유하고 있는 세라믹 등 소재 기술력 및 공정 기술력을 바탕으로 고기술력 MLCC 제품 공급을 본격화 하고 있으며, 통신/반도체/전장 등 다양한 영역에 적용 가능한 고신뢰성 제품을 중심으로 공급을 확대해 나갈 계획입니다.

(5) 조직도 (2024.12.31 기준)

|

|

아모텍영업조직 조직도 |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

가. 해당 사업연도의 영업상황의 개요

- 상기 회사의 현황 참조

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

※ 아래의 재무제표는 감사전 연결ㆍ별도 재무제표입니다.

외부감사인의 감사의견을 포함한 최종 재무제표는 향후 전자공시시스템

(http://dart.fss.or.kr)에 공시예정인 당사의 연결ㆍ별도 감사보고서를

참조하시기 바랍니다.

1. 연결재무제표

| 제 31기 2024년 12월 31일 현재 |

| 제 30기 2023년 12월 31일 현재 |

| 주식회사 아모텍과 그 종속기업 |

(단위 : 원) |

| 과 목 |

주석 |

제 31기말 |

제 30기말 |

| 자 산 |

|

|

|

|

|

| I. 유동자산 |

|

|

159,409,978,414 |

|

177,562,473,171 |

| 1. 현금및현금성자산 |

4,6,28,35 |

26,830,890,936 |

|

28,712,412,708 |

|

| 2. 단기금융상품 |

6,35 |

0 |

|

701,660,658 |

|

| 3. 당기손익 공정가치 측정 금융자산 |

6,8 |

2,668,997,760 |

|

3,350,238,856 |

|

| 4. 매출채권 |

6,7,28,34,35 |

43,014,982,594 |

|

41,966,985,615 |

|

| 5. 미수금 |

6,7,28,34 |

2,924,178,350 |

|

2,188,511,929 |

|

| 6. 선급금 |

|

733,419,278 |

|

768,352,935 |

|

| 7. 재고자산 |

10,13,36 |

75,479,866,820 |

|

91,130,262,349 |

|

| 8. 기타유동자산 |

6,11 |

2,448,351,742 |

|

3,560,300,480 |

|

| 9. 매각예정자산 |

40 |

5,309,290,934 |

|

5,183,747,641 |

|

| II. 비유동자산 |

|

|

195,738,589,508 |

|

198,443,246,242 |

| 1. 장기금융상품 |

5,6 |

583,340,697 |

|

510,582,314 |

|

| 2. 비유동 기타포괄손익 공정가치 측정 금융자산 |

6,8 |

1,100,908,758 |

|

1,087,995,350 |

|

| 3. 비유동 상각후원가 측정 금융자산 |

5,6,8 |

476,000,000 |

|

0 |

|

| 4. 관계기업투자 |

9 |

30,407,410,200 |

|

27,253,326,101 |

|

| 5. 투자부동산 |

12 |

2,776,784,364 |

|

2,776,784,364 |

|

| 6. 유형자산 |

13,34 |

125,993,307,715 |

|

136,497,369,490 |

|

| 7. 무형자산 |

14 |

16,978,456,325 |

|

16,977,064,754 |

|

| 8. 사용권자산 |

15 |

3,785,744,748 |

|

3,785,295,502 |

|

| 9. 보증금자산 |

6 |

21,865,111 |

|

43,415,699 |

|

| 10. 기타비유동자산 |

6,16,34 |

1,264,696,365 |

|

1,845,486,418 |

|

| 11. 이연법인세자산 |

27 |

12,350,075,225 |

|

7,665,926,250 |

|

| 자 산 총 계 |

39 |

|

355,148,567,922 |

|

376,005,719,413 |

| 부 채 |

|

|

|

|

|

| I. 유동부채 |

|

|

168,385,407,504 |

|

186,888,381,695 |

| 1. 매입채무 |

6,28,34,35 |

50,066,376,621 |

|

47,709,844,600 |

|

| 2. 미지급금 |

6,28,34 |

7,773,183,299 |

|

11,396,420,598 |

|

| 3. 선수금 |

|

6,952,623,943 |

|

3,996,616,699 |

|

| 4. 예수금 |

|

1,152,214,950 |

|

680,510,494 |

|

| 5. 단기차입금 |

6,17,28,35 |

49,062,193,221 |

|

50,293,511,456 |

|

| 6. 리스부채 |

6,18,35 |

508,721,831 |

|

682,593,210 |

|

| 7. 기타유동부채 |

6,20 |

5,280,696,389 |

|

5,336,839,176 |

|

| 8. 유동성장기부채 |

6,17,28,35 |

45,710,499,994 |

|

66,792,045,462 |

|

| 9. 매각예정부채 |

40 |

1,878,897,256 |

|

0 |

|

| II. 비유동부채 |

|

|

38,181,153,869 |

|

24,160,498,439 |

| 1. 장기차입금 |

6,17,28,35 |

19,514,047,238 |

|

7,034,321,729 |

|

| 2. 장기미지급금 |

6,22 |

2,345,538,200 |

|

2,282,636,607 |

|

| 3. 보증금부채 |

6 |

3,733,909,714 |

|

2,513,909,714 |

|

| 4. 비유동리스부채 |

6,18,35 |

426,230,922 |

|

447,480,812 |

|

| 5. 퇴직급여부채 |

21 |

12,161,427,795 |

|

11,882,149,577 |

|

| 부 채 총 계 |

35,39 |

|

206,566,561,373 |

|

211,048,880,134 |

| 자 본 |

|

|

|

|

|

| 지배기업의 소유주에게 귀속되는 자본 |

|

|

148,582,006,549 |

|

164,956,839,279 |

| I. 자본금 |

1,23 |

7,307,554,500 |

|

7,307,554,500 |

|

| II. 주식발행초과금 |

23 |

22,816,956,752 |

|

22,816,956,752 |

|

| III. 기타포괄손익누계액 |

24 |

23,708,763,136 |

|

18,860,217,704 |

|

| IV. 이익잉여금 |

25 |

88,709,490,509 |

|

109,932,868,671 |

|

| V. 기타자본항목 |

26 |

6,039,241,652 |

|

6,039,241,652 |

|

| 비지배지분 |

|

|

0 |

|

0 |

| 자 본 총 계 |

35 |

|

148,582,006,549 |

|

164,956,839,279 |

| 부 채 및 자 본 총 계 |

|

|

355,148,567,922 |

|

376,005,719,413 |

| 제 31 기 2024년 1월 1일부터 2024년 12월 31일까지 |

| 제 30 기 2023년 1월 1일부터 2023년 12월 31일까지 |

| 주식회사 아모텍과 그 종속기업 |

(단위 : 원) |

| 과 목 |

주석 |

제 31 기 |

제 30 기 |

| I. 매출액 |

34,39 |

229,444,552,451 |

186,814,458,731 |

| 1. 제품매출액 |

|

213,016,770,298 |

173,425,603,109 |

| 2. 상품매출액 |

|

1,799,436,858 |

1,019,670,559 |

| 3. 재료매출액 |

|

160,813,715 |

24,899,917 |

| 4. 용역매출액 |

|

10,546,610,658 |

4,350,903,272 |

| 5. 기타매출액 |

|

3,920,920,922 |

7,993,381,874 |

| II. 매출원가 |

34,38 |

220,611,471,360 |

180,295,032,476 |

| 1. 제품매출원가 |

|

209,697,686,205 |

168,104,193,709 |

| 2. 상품매출원가 |

|

1,338,684,920 |

764,099,447 |

| 3. 재료매출원가 |

|

149,393,828 |

28,654,815 |

| 4. 용역매출원가 |

|

8,409,614,952 |

8,107,944,704 |

| 5. 기타매출원가 |

|

1,016,091,455 |

3,290,139,801 |

| III. 매출총이익 |

|

8,833,081,091 |

6,519,426,255 |

| IV. 판매비와관리비 |

|

34,125,256,224 |

32,492,155,505 |

| 1. 급여 |

34,38 |

5,617,330,522 |

6,228,206,628 |

| 2. 퇴직급여 |

34,38 |

668,619,060 |

867,072,585 |

| 3. 복리후생비 |

38 |

1,535,703,764 |

1,525,699,409 |

| 4. 감가상각비 |

13,38 |

804,610,180 |

1,055,337,869 |

| 5. 세금과공과 |

|

1,980,635,448 |

1,481,812,019 |

| 6. 광고선전비 |

|

4,499,500 |

27,974,461 |

| 7. 여비교통비 |

|

643,584,951 |

748,276,460 |

| 8. 통신비 |

|

96,836,810 |

106,863,687 |

| 9. 소모품비 |

38 |

255,614,167 |

289,100,507 |

| 10. 보험료 |

|

220,723,931 |

229,017,692 |

| 11. 접대비 |

|

262,872,033 |

282,849,674 |

| 12. 지급수수료 |

|

2,576,478,569 |

2,361,794,637 |

| 13. 회의비 |

|

62,319,056 |

51,534,077 |

| 14. 차량유지비 |

|

162,682,702 |

184,909,647 |

| 15. 수도광열비 |

|

61,129,813 |

57,667,611 |

| 16. 도서인쇄비 |

|

33,477,685 |

32,871,827 |

| 17. 교육훈련비 |

|

12,605,654 |

25,061,598 |

| 18. 견본품비 |

|

745,946,691 |

488,875,128 |

| 19. 운반비 |

|

653,214,672 |

570,587,992 |

| 20. 대손상각비 |

7 |

854,215,905 |

(106,665,281) |

| 21. 임차료 |

|

192,407,276 |

255,970,725 |

| 22. 외주용역비 |

|

346,864,985 |

418,604,885 |

| 23. 무형자산상각비 |

14 |

1,480,655,593 |

1,445,117,352 |

| 24. 수출비 |

|

2,711,331,264 |

2,874,626,726 |

| 25. 수선비 |

|

155,823,880 |

65,716,369 |

| 26. 건물관리비 |

|

284,732,465 |

276,615,848 |

| 27. 경상연구개발비 |

14 |

10,984,000,118 |

9,925,783,065 |

| 28. 전력비 |

38 |

537,139,166 |

557,853,319 |

| 29. 위생용역비 |

|

22,651,065 |

23,949,502 |

| 30. 잡비 |

|

156,549,299 |

139,069,487 |

| V. 영업이익(손실) |

39 |

(25,292,175,133) |

(25,972,729,250) |

| Ⅵ. 기타이익 |

29 |

5,212,085,275 |

24,206,109,250 |

| Ⅶ. 기타손실 |

30 |

2,110,854,601 |

5,182,644,554 |

| Ⅷ. 금융수익 |

31 |

8,962,917,445 |

9,617,578,670 |

| Ⅸ. 금융비용 |

32 |

10,963,475,634 |

12,694,272,725 |

| X. 법인세비용차감전이익(손실) |

|

(24,191,502,648) |

(10,025,958,609) |

| XI. 법인세비용(수익) |

27 |

(3,793,549,474) |

4,657,096,198 |

| XII. 당기순이익(손실) |

33 |

(20,397,953,174) |

(14,683,054,807) |

| XIII. 기타포괄손익 |

|

4,023,120,444 |

(2,704,110,098) |

| 당기손익으로 재분류되지 않는 세후기타포괄손익 |

|

(815,210,482) |

666,952,437 |

| 1. 기타포괄손익 공정가치 측정 금융자산 평가손익 |

8, 24 |

10,214,506 |

71,205,820 |

| 2. 보험수리적손익 |

21 |

(825,424,988) |

595,746,617 |

| 당기손익으로 재분류되는 세후기타포괄손익 |

|

4,838,330,926 |

(3,371,062,535) |

| 1. 지분법자본변동 |

|

415,110,838 |

(1,145,594,835) |

| 2. 통화스왑평가손익 |

19 |

0 |

(84,505,647) |

| 3. 해외사업환산손익 |

|

4,423,220,088 |

(2,140,962,053) |

| XIV. 총포괄손익 |

|

(16,374,832,730) |

(17,387,164,905) |

| XV. 당기순이익(손실)의 귀속 |

|

(20,397,953,174) |

(14,683,054,807) |

| 지배기업 소유주지분 |

|

(20,397,953,174) |

(14,683,054,807) |

| 비지배지분 |

|

0 |

0 |

| XVI. 총포괄손익의 귀속 |

|

(16,374,832,730) |

(17,387,164,905) |

| 지배기업 소유주지분 |

|

(16,374,832,730) |

(17,387,164,905) |

| 비지배지분 |

|

0 |

0 |

| XVII. 주당손익 |

|

|

|

| 지배기업소유주 기본주당이익(손실) |

33 |

(1,396) |

(1,005) |

| 지배기업소유주 희석주당이익(손실) |

33 |

(1,396) |

(1,005) |

| 제 31 기 2024년 1월 1일부터 2024년 12월 31일까지 |

| 제 30 기 2023년 1월 1일부터 2023년 12월 31일까지 |

| 주식회사 아모텍과 그 종속기업 |

(단위 : 원) |

| 과 목 |

자 본 금 |

주식발행초과금 |

기타포괄손익

누계액 |

이익잉여금 |

기타자본항목 |

지배기업

소유주지분 |

총 계 |

| 2023.01.01 (제 30기초) |

4,871,703,000 |

25,283,733,852 |

22,160,074,419 |

118,347,110,158 |

6,090,501,652 |

176,753,123,081 |

176,753,123,081 |

| 총포괄이익: |

|

|

|

|

|

|

|

| 당기순이익(손실) |

0 |

0 |

0 |

(14,683,054,807) |

0 |

(14,683,054,807) |

(14,683,054,807) |

| 무상증자 |

2,435,851,500 |

(2,466,777,100) |

0 |

0 |

0 |

(30,925,600) |

(30,925,600) |

| 자기주식 거래에 따른 증가(감소) |

0 |

0 |

0 |

0 |

(51,260,000) |

(51,260,000) |

(51,260,000) |

| 기타포괄손익 공정가치 측정 금융자산 평가손익 |

0 |

0 |

71,205,820 |

0 |

0 |

71,205,820 |

71,205,820 |

| 지분법자본변동 |

0 |

0 |

(1,145,594,835) |

0 |

0 |

(1,145,594,835) |

(1,145,594,835) |

| 현금흐름위험회피파생상품평가손익 |

0 |

0 |

(84,505,647) |

0 |

0 |

(84,505,647) |

(84,505,647) |

| 보험수리적손익 |

0 |

0 |

0 |

595,746,617 |

0 |

595,746,617 |

595,746,617 |

| 해외사업장환산외환차이 |

0 |

0 |

(2,140,962,053) |

0 |

0 |

(2,140,962,053) |

(2,140,962,053) |

| 종속기업의 처분 |

0 |

0 |

0 |

5,673,066,703 |

0 |

5,673,066,703 |

5,673,066,703 |

| 2023.12.31 (제 30기말) |

7,307,554,500 |

22,816,956,752 |

18,860,217,704 |

109,932,868,671 |

6,039,241,652 |

164,956,839,279 |

164,956,839,279 |

| 2024.01.01 (제 31기초) |

7,307,554,500 |

22,816,956,752 |

18,860,217,704 |

109,932,868,671 |

6,039,241,652 |

164,956,839,279 |

164,956,839,279 |

| 총포괄이익: |

|

|

|

|

|

|

|

| 당기순이익(손실) |

0 |

0 |

0 |

(20,397,953,174) |

0 |

(20,397,953,174) |

(20,397,953,174) |

| 기타포괄손익 공정가치 측정 금융자산 평가손익 |

0 |

0 |

10,214,506 |

0 |

0 |

10,214,506 |

10,214,506 |

| 지분법자본변동 |

0 |

0 |

415,110,838 |

0 |

0 |

415,110,838 |

415,110,838 |

| 보험수리적손익 |

0 |

0 |

0 |

(825,424,988) |

0 |

(825,424,988) |

(825,424,988) |

| 해외사업장환산외환차이 |

0 |

0 |

4,423,220,088 |

0 |

0 |

4,423,220,088 |

4,423,220,088 |

| 2024.12.31 (제 31기말) |

7,307,554,500 |

22,816,956,752 |

23,708,763,136 |

88,709,490,509 |

6,039,241,652 |

148,582,006,549 |

148,582,006,549 |

| 제 31 기 2024년 1월 1일부터 2024년 12월 31일까지 |

| 제 30 기 2023년 1월 1일부터 2023년 12월 31일까지 |

| 주식회사 아모텍과 그 종속기업 |

(단위 : 원) |

| 과 목 |

주석 |

제 31 기 |

제 30 기 |

| Ⅰ. 영업활동현금흐름 |

|

12,560,716,993 |

3,295,371,710 |

| 1. 당기순이익(손실) |

|

(20,397,953,174) |

(14,683,054,807) |

| 2. 당기순이익조정을 위한 가감 |

37 |

48,914,609,092 |

23,082,528,647 |

| 3. 영업활동으로 인한 자산부채의 변동 |

37 |

(10,445,427,759) |

593,286,158 |

| 4. 이자수취 |

|

334,300,703 |

329,390,112 |

| 5. 이자지급 |

|

(6,544,215,892) |

(5,886,984,289) |

| 6. 배당금수취 |

|

41,869,732 |

41,161,980 |

| 7. 법인세환급(납부) |

|

657,534,291 |

(180,956,091) |

| Ⅱ. 투자활동현금흐름 |

|

(6,254,414,611) |

(1,652,714,163) |

| 1. 단기금융상품의 처분 |

|

701,660,658 |

930,900,000 |

| 2. 단기금융상품의 취득 |

|

0 |

(20,000,000) |

| 3. 당기손익 공정가치 측정 금융자산의 처분 |

|

25,600,572 |

0 |

| 4. 당기손익 공정가치 측정 금융자산의 취득 |

|

(44,303,454) |

(41,703,146) |

| 5. 종속기업, 관계기업 투자의 처분 |

|

0 |

9,786,626,120 |

| 6. 유형자산의 처분 |

|

1,101,914,899 |

2,147,910,891 |

| 7. 유형자산의 취득 |

|

(6,354,536,582) |

(25,447,819,555) |

| 8. 무형자산의 처분 |

|

0 |

5,000,000 |

| 9. 무형자산의 취득 |

|

(3,629,012,389) |

(4,878,101,630) |

| 10. 기타금융자산의 감소 |

|

606,530,479 |

59,301,813 |

| 11. 기타금융자산의 증가 |

|

(30,132,416) |

(136,472,621) |

| 12. 기타 투자활동으로 인한 현금 유입액 |

|

8,626,161,315 |

19,067,829,014 |

| 13. 기타 투자활동으로 인한 현금 유출액 |

|

(7,258,297,693) |

(3,126,185,049) |

| Ⅲ. 재무활동현금흐름 |

|

(7,701,449,953) |

(16,298,517,328) |

| 1. 장단기차입금의 차입 |

|

69,373,478,946 |

66,575,689,200 |

| 2. 장단기차입금의 상환 |

|

(25,977,533,191) |

(24,430,655,257) |

| 3. 유동성장기부채의 상환 |

|

(52,017,242,697) |

(54,605,586,493) |

| 4. 장기미지급금(국고보조금)의 증가 |

|

633,611,967 |

930,879,953 |

| 5. 장기미지급금(국고보조금)의 감소 |

|

(457,704,978) |

(243,717,448) |

| 6. 기타 재무활동으로 인한 현금 유입액 |

|

1,470,000,000 |

(3,348,701,683) |

| 7. 기타 재무활동으로 인한 현금 유출액 |

|

(726,060,000) |

(1,176,425,600) |

| Ⅳ. 환율변동효과전현금및현금성자산의 증가(감소) |

|

(1,395,147,571) |

(14,655,859,781) |

| Ⅴ. 현금및현금성자산에 대한 환율변동효과 |

|

(451,583,734) |

(245,314,395) |

| Ⅵ. 현금및현금성자산의 증가(감소) |

|

(1,846,731,305) |

(14,901,174,176) |

| Ⅶ. 기초현금및현금성자산 |

|

28,712,412,708 |

41,113,767,550 |

| Ⅷ. 기초 매각예정자산에서 분류된 현금및현금성자산 |

40 |

0 |

2,499,819,334 |

| Ⅸ. 기중 매각예정자산으로 분류된 현금및현금성자산 |

40 |

(34,790,467) |

0 |

| X. 기말현금및현금성자산 |

|

26,830,890,936 |

28,712,412,708 |

2. 연결재무제표 주석

1. 일반사항

(1) 지배기업의 현황

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 아모텍 (이하"당사" 또는 "지배기업")은 1994년 10월 19일에 전자 및 전기제품 등의 제조와 판매를 목적으로 경기도 김포시에서 설립되어 아몰퍼스 코아 등을 제조, 판매하고 있던 중, 1999년 12월 1일자로 주식회사 아모트론과 주식회사 아멕스를 합병하였습니다. 이 후 지배기업은 2000년 7월 22일에 벤처기업육성에 관한 특별조치법 제25조의 규정에 의한 협회등록 벤처기업으로 등록되었으며, 2003년 8월 1일에 한국증권업협회로부터 협회중개시장의 등록을 승인받아 2003년 8월 1일자로 주식의 매매가 개시되었습니다.

지배기업은 설립후 수차의 증자와 액면분할을 거쳐 2024년 12월 31일 현재 납입자본금은 7,307,555천원이며, 당기말 현재 지배기업의 주요 주주구성은 다음과 같습니다.

| 주 주 명 |

최대주주 및 특수관계인 |

주 식 수 |

지분율(%) |

| 김 병 규 |

대표이사 |

2,658,000 |

18.19% |

| 이 혜 란 |

배우자 |

695,415 |

4.76% |

| 조 원 복 |

임원 |

648,000 |

4.43% |

| 정 규 혁 |

임원 |

140,808 |

0.96% |

| 기 타 |

- |

10,472,886 |

71.66% |

| 합 계 |

|

14,615,109 |

100.00% |

(2) 종속기업의 현황

| 회 사 명 |

자본금(천원) |

지분율 |

업 종 |

소재지 |

결산월 |

| 산동아모텍전자 유한공사 |

19,964,709 |

100.00% |

전자제품 제조 |

중국 |

12월 |

| 아모텍상해무역 유한공사 |

175,855 |

100.00% |

전자제품 판매 |

중국 |

12월 |

| 아모비나 유한공사 |

52,367,119 |

100.00% |

전자제품 제조 |

베트남 |

12월 |

| (주)아모에스넷 (*1) |

15,000,000 |

100.00% |

전기통신 서비스 |

대한민국 |

12월 |

| (*1) |

당기 중 (주)아모에스넷의 지분매각이 결정됨에 따라 관련 자산 및 부채를 매각예정자산 및 매각예정부채로 계정 재분류하였습니다(주석40 참조). |

가. 산동아모텍전자 유한공사

산동아모텍전자 유한공사(이하 "종속기업")는 2003년 7월에 전자 및 전기제품 등의 제조와 판매를 목적으로 중국 산동성 치박시 외국인무역신기술발전공업지역에 설립되었으며, 2003년 11월부터 Relay, Choke core를 양산하였습니다.

나. 아모텍상해무역 유한공사

아모텍상해무역 유한공사(이하"종속기업")는 2009년 8월 18일에 전자 및 전기제품 등의 판매를 목적으로 중국 상해시 장녕구에 설립되었으며, 2011년 3월부터 Chip Varistor를 판매하였습니다.

다. 아모비나 유한공사

아모비나 유한공사(이하"종속기업")는 2014년 7월 16일에 전자 및 전기제품 등의 제조와 판매를 목적으로 베트남 빈푹성지역에 설립되었으며, 2015년 7월부터 NFC Antenna, WPC Antenna 등을 양산하였습니다.

라. 주식회사 아모에스넷

주식회사 아모에스넷(이하"종속기업")는 2019년 1월 4일에 전기통신 서비스를 목적으로 서울시 서초구에 설립되었으며, 2019년 12월부터 전기통신 서비스와 전기통신기기 판매를 시작하였습니다.

(3) 보고기간 종료일 현재 종속기업의 요약재무정보(내부거래 제거 전 금액기준)는 다음과 같습니다.

<2024년 12월 31일 기준>

| 회사명 |

자산 |

부채 |

자본 |

매출액 |

당기순손익 |

| 산동아모텍전자(유) |

35,860,615 |

12,376,395 |

23,484,220 |

57,699,134 |

948,765 |

| 아모텍상해무역(유) |

2,331,660 |

2,313,245 |

18,415 |

2,134,141 |

123,486 |

| 아모비나(유) |

47,907,558 |

4,441,912 |

43,465,646 |

35,287,951 |

1,038,796 |

| (주)아모에스넷 |

5,449,065 |

1,878,897 |

3,570,168 |

151,898 |

(2,248,987) |

<2023년 12월 31일 기준>

| 회사명 |

자산 |

부채 |

자본 |

매출액 |

전기순손익 |

| 산동아모텍전자(유) |

35,097,956 |

9,282,182 |

25,815,774 |

55,958,324 |

679,381 |

| 청도아모텍전자(유) (*1) |

0 |

0 |

0 |

2,877,726 |

(1,764,582) |

| 아모텍상해무역(유) |

2,386,377 |

2,487,861 |

(101,484) |

1,303,420 |

15,234 |

| 아모비나(유) |

43,864,789 |

8,322,939 |

35,541,850 |

21,095,169 |

(4,511,686) |

| (주)아모에스넷 |

6,774,162 |

955,008 |

5,819,155 |

68,913 |

(2,291,421) |

| (*1) |

2023년 청도아모텍전자(유)의 지분 전체를 매각하였으며 매각 이전까지의 재무정보를 표시하였습니다. |

2. 연결재무제표의 작성기준 및 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면 표시된 회계기간에 계속적으로 적용됩니다.

(1) 연결재무제표의 작성기준

회사와 회사의 종속기업(이하 '연결기업’)의 연결재무제표는 한국채택국제회계기준에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - |

특정 금융자산과 금융부채(파생상품 포함) |

| - |

순공정가치로 측정하는 매각예정자산 |

| - |

확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

1) 연결기업이 채택한 제ㆍ개정 기준서 및 해석서

당기에 새로 도입된 기준서 및 해석서와 그로 인한 회계정책의 변경내용 및 영향은 다음과 같습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

부채는 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2) 연결기업이 적용하지 않은 제ㆍ개정 기준서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1021호 '환율변동효과' 및 제1101호 '한국채택국제회계기준의 최초채택'(개정): 교환가능성 결여

통화와의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하고 기업의 재무성과, 재무상태 및 현금흐름에 미치는 영향을 공시하도록 요구하고 있습니다. 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정사항이 연결재무제표에 미치는 영향을 검토하고 있습니다.

(2) 연결

연결기업은 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

1) 종속기업

종속기업은 회사가 지배하고 있는 모든 기업(특수목적기업 포함)입니다. 회사가 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 피투자자를 지배합니다. 종속기업은 회사가 지배하게 되는 시점부터 연결에 포함되며, 지배력을 상실하는 시점부터 연결에서 제외됩니다.

연결기업의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결기업은 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그 밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득 관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결기업 내의 기업간에 발생하는 채권과 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한, 종속기업의 회계정책은 연결기업이 채택한 회계정책을 일관성 있게 적용하기 위하여 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급하거나 수취한 대가의 공정가치의 차이를 지배기업의 지분으로 자본에 직접 인식합니다.

연결기업이 지배력을 상실하는 경우 해당 기업에 대해 계속 보유하게 되는 지분은 동시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

2) 관계기업

관계기업은 연결기업이 유의적 영향력을 보유하는 기업으로, 관계기업 투자지분은 최초에 취득원가로 인식하며 지분법을 적용합니다. 연결기업과 관계기업 간의 거래에서 발생한 미실현이익은 연결기업의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 또한 관계기업투자에 대한 객관적인 손상의 징후가 있는 경우 연결기업은 관계기업투자의 회수가능액과 장부금액과의 차이를 손상차손으로 인식합니다.

(3) 외화환산

1) 기능통화와 표시통화

연결기업은 연결재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다.

2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련된 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다.

차입금 및 현금및현금성자산과 관련된 외화환산 및 거래손익은 손익계산서상 '금융수익'과 '금융비용'으로 표시됩니다.

(4) 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득일 현재 만기일이 3개월 이내에 도래하는 매우 유동적인 단기투자자산을 포함하고 있습니다. 당좌차월은 연결재무상태표상 단기차입금 계정에 포함됩니다.

(5) 금융자산

1) 분류

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에 근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 당기손익 또는 기타포괄손익으로 인식합니다. 연결기업은 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

2) 측정

연결기업은 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

- 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결기업은 채무상품을 다음의 세 범주로 분류합니다.

① 상각후원가 측정 금융자산

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

② 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 기타포괄손익-공정가치로 측정하는 금융자산의 손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '금융수익' 또는 '금융비용'으로 표시하고 손상차손은 '금융비용'으로 표시합니다.

③ 당기손익-공정가치측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 금융상품의 손익은 당기손익으로 인식하고 발생한 기간에 연결포괄손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다.

- 지분상품

연결기업은 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않고 제거되는 시점에 자본에 누적된 기타포괄손익-공정가치금융자산평가손익을 이익잉여금으로 대체합니다. 이러한 지분상품에 대한 배당수익은 연결기업이 배당을 받을 권리가 확정된 때에 연결포괄손익계산서에 '금융수익'으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 연결포괄손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다.

3) 손상

연결기업은 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 연결기업은 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

(6) 매출채권

매출채권은 정상적인 영업과정에서 판매된 재고자산 및 제공된 용역과 관련하여 고객으로부터 수취할 금액입니다. 매출채권의 회수가 1년 이내에 예상되는 경우 유동자산으로 분류하고 그렇지 아니한 경우 비유동자산으로 분류합니다. 매출채권은 최초에 공정가치로 인식하며, 대손충당금을 차감한 금액으로 측정하고 있습니다.

매출채권의 대손충당금은 고객의 과거의 대손경험률, 고객의 대금지급조건에 따른 연체기간을 기준으로 대손추산율을 개별적용하여 산출, 거래 규모 및 신용도 평가와 현재의 경제상황을 고려하여 설정하고 있습니다. 매출채권이 회수 불가능한 경우, 매출채권 금액은 충당금을 상대계정으로 감액하며, 이전 기간에 감액한 금액이 추후 회복된 경우는 판매비와관리비의 차감항목 또는 기타이익으로 하여 당기손익으로 인식하고 있습니다.

(7) 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시하고 있습니다. 순실현가능가치는 정상적인 영업과정에서의 추정 판매가격에서 적용 가능한 변동 판매비용을차감한 금액입니다. 재고자산의 수량은 계속기록법과 정기적으로 실시하는 실지재고조사에 의하여 확정되며, 미착품은 개별법을 적용한 원가로, 그 외 재고자산은 총평균법을 적용하여 산정한 원가로 평가되고 있습니다. 또한, 재고자산의 시가가 취득원가보다 하락한 경우에는 시가(제품의 시가는 순실현가능가액, 원재료의 시가는 현행대체원가)를 연결재무상태표가액으로 하고 있습니다.

연결기업은 주기적으로 재고자산평가충당금의 중요한 변동을 발생시킬 가능성이 있는 미래의 제품수요 등을 검토하여 과잉, 진부화 및 시장가치의 하락 등이 발생한 경우 재고자산평가충당금을 계상하고 있습니다. 연결기업은 재고자산평가손실을 매출원가로 처리하고 있습니다.

(8) 투자부동산

투자차익을 목적으로 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여 최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 후속지출에 의해 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 투자부동산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간말에 재검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

(9) 매각예정자산

비유동자산(또는 처분자산집단)은 장부금액이 매각거래를 통하여 주로 회수되고, 매각될 가능성이 매우 높은 경우에 '매각예정자산'으로 분류하며, 장부금액과 순공정가치 중 작은 금액으로 측정하고 있습니다.

(10) 유형자산

유형자산은 역사적원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 계 정 과 목 |

추정내용연수 |

| 건 물 |

10년 ~ 50년 |

| 구 축 물 |

5년 ~ 20년 |

| 기 계 장 치 |

3년 ~ 15년 |

| 기타의유형자산 |

3년 ~ 10년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 회계처리 됩니다.

(11) 국고보조금

국고보조금은 보조금의 수취와 국고보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 원가와 관련된 정부보조금은 이연하여 정부보조금의 교부 목적과 관련된 원가와 대응될 수 있는 기간에 연결포괄손익계산서에 인식하고 있습니다. 유형자산과 관련된 국고보조금은 자산의 장부금액을 결정할 때 차감하여 표시하고 있으며, 관련 자산의 내용연수에 걸쳐 감가상각비를 감소시키는 방식으로 회계처리하고 있습니다.

(12) 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화되고, 적격자산을 취득하기 위한 특정목적차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안의 자본화 가능 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다.

(13) 무형자산

무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을차감한 금액으로 표시됩니다.

내부적으로 창출한 무형자산인 개발비는 기술적 실현가능성, 미래 경제적 효익 등을 포함한 자산 인식요건이 충족된 시점 이후에 발생한 지출 금액의 합계입니다.

회원권은 이용가능한 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정 내용연수 동안 정액법으로 상각됩니다.

| 계 정 과 목 |

추정내용연수 |

| 산 업 재 산 권 |

10년 |

| 개 발 비 |

3년 |

| 기타의무형자산 |

6년 |

(14) 비금융자산의 손상

내용연수가 비한정인 무형자산에 대하여는 매년 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

(15) 금융부채

1) 최초 인식과 측정

금융부채는 최초 인식 시점에 당기손익-공정가치 측정 금융부채, 대출과 차입, 미지급금 또는 효과적인 위험회피 수단으로 지정된 파생상품으로 적절하게 분류됩니다.

모든 금융부채는 최초에 공정가치로 인식되고, 대여금, 차입금 및 미지급금의 경우에는 직접 관련된 거래원가를 차감합니다.

모든 금융부채는 후속적으로 유효이자율법을 사용하여 상각후원가로 측정하거나 당기손익-공정가치로 측정합니다. 그러나 금융자산의 양도가 제거요건을 충족하지 못하거나 지속적 관여 접근법이 적용되는 경우에 발생하는 금융부채와 발행한 금융보증계약은 아래에 기술하고 있는 특정한 회계정책에 따라 측정됩니다.

2) 후속 측정

금융부채의 측정은 아래에서 언급된 분류에 따릅니다.

① 당기손익-공정가치 측정 금융부채

당기손익-공정가치 측정 금융부채는 단기매매금융부채와 최초 인식 시점에 당기손익-공정가치로 측정하도록 지정된 금융부채를 포함합니다.

금융부채가 단기간 내에 재매입되는 경우에는 단기매매항목으로 분류됩니다. 이 범주는 또한 기업회계기준서 제1109호에서 정의된 위험회피관계에 있는 위험회피수단으로 지정되지 않은 파생상품을 포함합니다. 또한 분리된 내재파생상품은 위험회피에 효과적인 수단으로 지정되지 않았다면 단기매매항목으로 분류됩니다.

단기매매항목인 금융부채에서 발생하는 손익은 당기손익으로 인식됩니다.

그러나 금융부채를 당기손익-공정가치측정 항목으로 지정하는 경우에 부채의 신용위험 변동으로 인한 금융부채의 공정가치 변동금액은 부채의 신용위험 변동효과를 기타포괄손익으로 인식하는 것이 당기손익에 회계불일치를 일으키거나 확대하는 것이 아니라면 기타포괄손익으로 인식합니다. 부채의 나머지 공정가치 변동은 당기손익으로 인식합니다. 기타포괄손익으로 인식된 금융부채의 신용위험으로 인한 공정가치 변동은 후속적으로 당기손익으로 재분류되지 않으며, 대신 금융부채가 제거될 때 이익잉여금으로 대체됩니다.

당기손익-공정가치측정항목으로 지정된 금융보증계약에서 발생한 손익은 당기손익으로 인식합니다.

② 상각후원가측정금융부채

금융부채는 사업결합에서 취득자의 조건부대가이거나 단기매매항목이거나 최초 인식시 당기손익인식항목으로 지정할 경우에 해당하지 않는 경우 후속적으로 유효이자율법을 사용하여 상각후원가로 측정됩니다.

유효이자율법은 금융부채의 상각후원가를 계산하고 관련 기간에 걸쳐 이자비용을 배분하는 방법입니다. 유효이자율은 금융부채의 기대존속기간이나 (적절하다면) 더 짧은 기간에 지급하거나 수취하는 수수료와 포인트(유효이자율의 주요 구성요소임), 거래원가 및 기타 할증액 또는 할인액을 포함하여 예상되는 미래현금지급액의 현재가치를 금융부채의 상각후원가와 정확히 일치시키는 이자율입니다.

③ 금융보증부채

금융보증계약은 채무상품의 최초 계약조건이나 변경된 계약조건에 따라 지급기일에 특정 채무자가 지급하지 못하여 보유자가 입은 손실을 보상하기 위해 발행자가 특정금액을 지급하여야 하는 계약입니다.

금융보증부채는 공정가치로 최초 측정하며, 당기손익인식항목으로 지정되거나 자산의 양도로 인해 발생한 것이 아니라면 다음 중 큰 금액으로 후속측정하여야 합니다.

- 기업회계기준서 제1109호에 따라 산정한 손실충당금

- 최초 인식금액에서 기업회계기준서 제1115호에 따라 인식한 이익누계액을 차감한 금액

3) 금융부채의 제거

금융부채는 지급 의무의 이행, 취소, 또는 만료된 경우에 제거됩니다. 기존 금융부채가 대여자는 동일하지만 조건이 실질적으로 다른 금융부채에 의해 교환되거나, 기존 부채의 조건이 실질적으로 변경된 경우에, 이러한 교환이나 변경은 최초의 부채를 제거하고 새로운 부채를 인식하게 합니다. 각 장부금액의 차이는 당기손익으로 인식합니다.

4) 금융상품의 상계

금융자산과 금융부채는 인식한 자산과 부채에 대해 법적으로 집행 가능한 상계 권리를 현재 가지고 있거나, 차액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할의도가 있는 경우에 재무상태표에서 상계하여 순액으로 표시됩니다.

(16) 매입채무

매입채무는 정상적인 영업과정에서 공급자로부터 취득한 재고자산 및 제공받은 용역과 관련하여 지급할 의무가 있는 금액입니다. 매입채무의 지급이 1년 이내에 예상되는 경우 유동부채로 분류하고, 그렇지 아니한 경우 비유동부채로 분류합니다.

(17) 차입금

차입금은 최초에 거래비용을 차감한 순공정가액으로 인식하며, 후속적으로 상각후원가로 표시하고 있습니다. 거래비용 차감 후 수취한 금액과 상환금액의 차이는 유효이자율법으로 상각하여 차입기간 동안 연결포괄손익계산서에 인식하고 있습니다. 차입금은 연결기업이 보고기간말 이후 12개월 이상 결제를 이연할 수 있는 무조건적인 권리를 가지고 있지 않는 한 유동부채로 분류하고 있습니다.

(18) 퇴직급여부채

퇴직급여제도와 관련하여 연결재무상태표에 계상된 부채는 보고기간말일 현재 퇴직급여채무의 현재가치에 사외적립자산의 공정가치를 차감하고 미인식과거근무원가를 조정한 금액입니다. 퇴직급여부채는 매년 독립된 보험계리법인에 의해 예측단위적립방식에 따라 산정됩니다.퇴직급여부채의 현재가치는 급여가 지급될 통화로 표시하고 관련 퇴직급여채무의 지급시점과 만기가 유사한 회사채의 이자율로 기대미래현금유출액을 할인하여 산정하고 있습니다.

보험수리적가정의 변경 및 보험수리적 가정과 실제로 발생한 결과의 차이로 인해 발생하는 보험수리적손익은 발생한 기간의 포괄손익계산서에 기타포괄손익으로 인식하고 있으며, 기타포괄손익으로 인식한 보험수리적손익은 즉시 이익잉여금으로 인식하고 그 후의 기간에 당기손익으로 재분류하지 않습니다. 과거근무원가는 즉시 손익에 반영하고 있습니다. 다만, 퇴직연금제도의 변경이 일정 기간(가득기간) 동안 근무를 계속하는 것을 전제로 하는 경우에 과거근무원가는 가득기간 동안 정액법으로 비용으로 인식하고 있습니다.

(19) 충당부채

과거사건의 결과로 현재의 법적의무나 의제의무가 존재하고, 그 의무를 이행하기 위한 자원의 유출가능성이 높으며, 당해 금액의 신뢰성 있는 추정이 가능한 경우 충당부채를 인식하고 있으며, 미래영업손실에 대하여는 충당부채를 인식하지 않습니다.

(20) 파생상품

파생상품은 파생상품계약 체결시점에 공정가치로 최초 인식하며 이후 매 보고기간말에 공정가치로 재측정됩니다. 파생상품의 공정가치 변동은 해당 파생상품이 위험회피수단으로 지정되었는지 여부 및 위험회피대상의 성격에 따라 다르게 회계처리됩니다. 연결기업은 파생상품 계약을 위험회피목적으로 체결하고 있으며, 그 중 일부 파생상품에 대하여 다음과 같은 위험회피관계의 위험회피수단으로 지정하고 있습니다.

- 인식된 자산이나 부채 또는 발생가능성이 매우 높은 예상거래의 현금흐름 변동에 대한 위험회피(현금흐름 위험회피)

연결기업은 위험회피의 개시시점에 위험회피수단이 위험회피대상의 현금흐름의 변동을 상쇄할 것으로 기대되는지를 포함하여 위험회피수단과 위험회피대상의 경제적 관계를 문서화합니다.

위험회피 목적을 위해 사용된 파생금융상품의 공정가치와 현금흐름위험회피 항목 누계액의 변동내역은 주석 18.에 공시되었습니다.

위험회피수단인 파생상품의 전체 공정가치는 위험회피대상의 잔여 만기가 12개월보다 길 경우 비유동자산이나 부채로 분류되고, 12개월 이하인 경우 유동자산이나 유동부채로 분류됩니다. 위험회피수단으로 지정되지 않은 파생상품부채는 결제일에 따라 유동과 비유동으로 구분되고, 파생상품자산은 예상만기에 따라 유동과 비유동으로 구분됩니다.

현금흐름위험회피수단으로 지정된 파생상품의 공정가치 변동 중 위험회피에 효과적인 부분은 위험회피 개시 이후 위험회피대상항목의 공정가치(현재가치) 변동 누계액(위험회피대상 미래예상현금흐름의 변동 누계액의 현재가치)을 한도로 현금흐름위험회피 항목으로 자본에 인식됩니다. 비효과적인 부분은 '금융수익 또는 금융비용'으로인식됩니다.

자본에 누적된 금액은 위험회피대상항목이 당기손익에 영향을 미치는 기간에 다음과같이 당기손익으로 재분류됩니다.

- 외화차입금의 위험회피를 위한 통화스왑의 가치변동 중 위험회피에 효과적인 부분에 대한 손익은 위험회피대상인 차입금의 만기가 도래되는 기간에 '금융수익(비용)'으로 당기손익에 계상됩니다.

위험회피수단이 소멸, 매각, 종료, 행사된 경우 또는 위험회피관계가 적용조건을 충족하지 않는 경우, 현금흐름위험회피 항목 누계액은 예상거래가 발생할 때까지 현금흐름위험회피 항목에 남겨둡니다. 예상거래가 더이상 발생할 것으로 예상되지 않는 경우에 현금흐름위험회피 항목 누계액과 위험회피 관련 이연원가는 당기손익으로 즉시 재분류됩니다.

(21) 자본금

연결기업이 보통주를 취득하는 경우, 직접거래원가를 포함하는 지급 대가는 그 보통주가 소각되거나 재발행 될 때까지 연결기업의 자본에서 차감하여 표시하고 있습니다. 이러한 자기주식이 재발행되는 경우, 수취한 대가는 연결기업의 주주에게 귀속되는 자본에 포함하고 있습니다.

(22) 수익인식

연결기업은 2018년 1월 1일부터 기준서 제1115호 '고객과의 계약에서 생기는 수익'을 적용하였습니다. 제1115호에 따르면 모든 유형의 계약에 5단계 수익인식모형(① 계약 식별 → ② 수행의무 식별 → ③ 거래가격 산정 → ④ 거래가격을 수행의무에 배분 →⑤ 수행의무 이행 시 수익 인식)을 적용하여 수익을 인식합니다.

1) 수행의무의 식별

연결기업은 Incoterms Group C 조건(무역조건 CIF 등)에 따라 다양한 제품 및 상품을 수출하고 있습니다. 고객에게 통제가 이전된 이후 매도인이 운송서비스를 제공하므로 해당 운송서비스(보험 포함)를 별도의 수행의무로 인식합니다.

2) 변동대가

연결기업은 받을 권리를 갖게 될 대가를 더 잘 예측할 것으로 예상하는 기댓값 방법을 사용하여 변동 대가를 추정하고, 반품기한이 경과할 때 이미 인식한 누적 수익금액 중 유의적인 부분을 되돌리지 않을 가능성이 매우 높은 금액까지만 변동대가를 거래가격에 포함하여 수익을 인식합니다. 기업이 받았거나 받을 대가 중에서 권리를 갖게 될 것으로 예상하지 않는 금액은 환불부채로 인식하고, 고객이 반품 권리를 행사할 때 고객으로부터 제품을 회수할 권리를 가지므로 그 자산을 환불자산으로 인식하고 해당 금액만큼 매출원가를 조정합니다. 제품을 회수할 권리는 제품의 과거 장부금액에서 제품을 회수하는데 드는 원가를 차감하여 측정합니다.

3) 거래가격의 배분

연결기업은 하나의 계약에서 식별된 여러 수행의무에 상대적 개별 판매가격을 기초로 거래가격을 배분합니다. 각 수행의무의 개별 판매가격을 추정하기 위하여 '시장평가 조정 접근법' 등을 사용합니다.

(23) 법인세비용 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다. 법인세비용은 보고기간말 현재 제정되었거나 실질적으로 제정된 세법에 기초하여 측정됩니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 정의되는 일시적 차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식됩니다. 다만,사업결합 이외의 거래에서 자산ㆍ부채를 최초로 인식할 때 발생하는 이연법인세자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식되지 않습니다.

이연법인세자산은 차감할 일시적차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식됩니다.

종속기업, 관계기업 및 공동기업 투자지분과 관련된 가산할 일시적차이에 대하여 소멸시점을 통제할 수 있고 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우를 제외하고 이연법인세부채를 인식하고 있습니다. 또한 이러한 자산으로부터 발생하는 차감할 일시적차이에 대하여 일시적차이가 예측가능한 미래에 소멸할가능성이 높고 일시적차이가 사용될 수 있는 과세소득이 발생할 가능성이 높은 경우에만 이연법인세자산을 인식하고 있습니다.

이연법인세자산과 부채는 당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 회사가 보유하고, 이연법인세자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련이 있으면서 순액으로 결제할 의도가 있는 경우에 상계됩니다.

3. 중요한 회계추정 및 가정

연결기업은 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도 있습니다.

연결기업의 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 유의적 위험에 대한 추정 및 가정은 다음과 같습니다.

(1) 매출채권과 대여금 및 기타수취채권에 대한 대손충당금 설정

매출채권과 대여금 및 기타수취채권에 대한 손상차손금액을 산정하기 위해 현재 채권의 연령, 과거 대손경험 및 기타 경제ㆍ산업환경요인들을 고려하여 대손발생액을 추정하고 있습니다.

(2) 금융상품의 공정가치 측정

매도가능금융자산 등은 최초인식 이후 공정가치로 측정하며, 공정가치 변동에 따른 평가손익을 당기손익 또는 기타포괄손익누계액으로 반영하고 있습니다. 공정가치 측정시 활성시장에서 공시되는 시장가격이 있는 경우에는 그 시장가격을 공정가치로 적용하나, 그러한 시장가격이 없는 경우에는 미래기대현금흐름과 할인율에 대한 경영진의 판단을 요구하는 평가기법을 이용하여 공정가치를 추정하고 있습니다.

(3) 비금융자산의 손상

연결기업은 매 보고기간 종료일에 모든 비금융자산에 대하여 손상징후의 존재여부를 평가합니다. 비한정내용연수의 무형자산에 대해서는 매년 또는 손상징후가 있는 경우에 손상검사를 수행합니다. 기타 비금융자산에 대해서는 장부금액이 회수가능하지 않을 것이라는 징후가 있을 때 손상검사를 수행합니다. 사용가치를 계산하기 위하여 경영자는 해당 자산이나 현금창출단위로부터 발생하는 미래기대현금흐름을 추정하고 동 미래기대현금흐름의 현재가치를 계산하기 위한 적절한 할인율을 선택하고 있습니다.

(4) 확정급여형 퇴직급여제도

확정급여형 퇴직급여제도의 원가는 보험수리적 평가방법을 이용하여 결정하고 이러한 보험수리적 평가방법의 적용을 위해서 할인율, 기대임금상승률, 사외적립자산의기대수익률 등에 대한 가정을 세우는 것이 필요합니다. 퇴직급여제도는 장기간이라는 성격으로 인해 이러한 추정에 중요한 불확실성을 포함하고 있습니다.

(5) 법인세 및 이연법인세

연결기업의 과세소득에 대한 법인세는 세법 및 과세당국의 결정을 적용하여 산정되므로 최종 세효과를 산정하는 데 불확실성이 존재합니다.

연결기업은 이연법인세 측정 시 미래 예상 과세소득에 적용되는 예상평균세율을 추정하고 있으며, 이연법인세의 실현가능성 판단 시에는 예상되는 차감할 일시적차이, 예상과세소득, 이월세액공제의 사용가능성 등을 추정하고 있습니다.

(6) 리스

리스기간을 산정할 때에 경영진은 연장선택권을 행사하거나 종료선택권을 행사하지 않을 경제적 유인이 생기게 하는 관련되는 사실 및 상황을 모두 고려합니다. 연장선택권의 대상 기간(또는 종료선택권의 대상 기간)은 리스이용자가 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한 경우에만 리스기간에 포함됩니다.

선택권이 실제로 행사되거나(행사되지 않거나) 연결기업이 선택권을 행사할(행사하지 않을) 의무를 부담하게 되는 경우에 리스기간을 다시 평가합니다. 리스이용자가 통제할수 있는 범위에 있고 리스기간을 산정할 때에 영향을 미치는 유의적인 사건이 일어나거나 상황에 유의적인 변화가 있을 때에만 연결기업은 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한지의 판단을 변경합니다.

4. 현금및현금성자산

연결기업의 현금 및 현금성자산은 재무상태표와 현금흐름표상의 금액이 동일하게 관리되고 있습니다. 보고기간 종료일 현재 연결기업의 현금 및 현금성자산의 세부내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 현금 |

25,686 |

22,044 |

| 보통예금 |

20,539,123 |

23,798,762 |

| 외화예금 |

6,266,082 |

4,891,607 |

| 합계 |

26,830,891 |

28,712,413 |

5. 사용이 제한된 금융상품

보고기간 종료일 현재 사용이 제한된 금융자산의 내용은 다음과 같습니다.

| 과 목 |

종 류 |

예 입 처 |

당기말 |

전기말 |

제한사유 |

| 장기금융상품 |

별단예금 |

우리은행 |

2,000 |

2,000 |

당좌개설보증금 |

| 비유동 상각후원가 측정 금융자산(*1) |

후순위채권 |

신보2024제26차유동화전문유한회사 |

476,000 |

0 |

근질권설정 |

| 합 계 |

478,000 |

0 |

|

| (*1) |

당기 중 P-CBO관련 후순위채권 476백만원 매입하였습니다(주석36 참조). |

6. 금융상품의 범주별 분류

(1) 보고기간 종료일 현재 금융상품 장부금액의 범주별 분류내역은 다음과 같습니다.

1) 당기말

| 연결재무상태표상 자산 |

당기손익 공정가치

측정 금융자산 |

기타포괄손익 공정가치

측정 금융자산 |

상각후원가

측정 금융자산 |

계 |

| 현금및현금성자산 |

0 |

0 |

26,830,891 |

26,830,891 |

| 당기손익 공정가치 측정 금융자산 |

2,668,998 |

0 |

0 |

2,668,998 |

| 매출채권 |

0 |

0 |

43,014,983 |

43,014,983 |

| 미수금(*1) |

0 |

0 |

2,278,070 |

2,278,070 |

| 기타유동자산(*2) |

0 |

0 |

58,800 |

58,800 |

| 장기금융상품(*3) |

581,341 |

0 |

2,000 |

583,341 |

| 비유동 기타포괄손익 공정가치 측정 금융자산(지분상품) |

0 |

1,100,909 |

0 |

1,100,909 |

| 비유동 상각후원가 측정 금융자산(*4) |

0 |

0 |

476,000 |

476,000 |

| 기타비유동자산 |

0 |

0 |

1,264,696 |

1,264,696 |

| 보증금자산 |

0 |

0 |

21,865 |

21,865 |

| 자산 계 |

3,250,339 |

1,100,909 |

73,947,305 |

78,298,553 |

| (*1) |

미수금 2,924백만원 중 금융자산에 해당하지 않는 미수금 646백만원은 제외하였습니다. |

| (*2) |

기타유동자산 2,448백만원 중 선급비용 549백만원, 선납세금 1,840백만원은 제외하였습니다(주석11 참조). |

| (*3) |

장기금융상품 583백만원은 저축보험 581백만원, 당좌개설보증금 2백만원 입니다. |

| (*4) |

당기에 P-CBO 사채의 발행 계약조건에 따라 매입한 후순위 유동화증권은 신보2024제26차유동화 전문 유한회사가 근질권을 설정하고 있습니다(주석5 참조). |

| 연결재무상태표상 부채 |

당기손익 공정가치

측정 금융부채 |

상각후원가

측정 금융부채 |

계 |

| 매입채무 |

0 |

50,066,377 |

50,066,377 |

| 미지급금 |

0 |

7,773,183 |

7,773,183 |

| 단기차입금 |

0 |

49,062,193 |

49,062,193 |

| 리스부채 |

0 |

508,721 |

508,721 |

| 기타유동부채 |

0 |

5,280,696 |

5,280,696 |

| 유동성장기부채(*1) |

0 |

45,710,500 |

45,710,500 |

| 장기차입금 |

0 |

19,514,047 |

19,514,047 |

| 장기미지급금(*2) |

0 |

29 |

29 |

| 보증금부채 |

0 |

3,733,910 |

3,733,910 |

| 비유동 리스부채 |

0 |

426,231 |

426,231 |

| 부채 계 |

0 |

182,075,887 |

182,075,887 |

| (*1) |

유동성장기부채 45,710백만원은 장기차입금 유동성대체 45,710백만원입니다. |

| (*2) |

장기미지급금 중 국고보조금 2,345백만원은 제외하였습니다(주석22 참조). |

2) 전기말

| 연결재무상태표상 자산 |

당기손익 공정가치

측정 금융자산 |

기타포괄손익 공정가치

측정 금융자산 |

상각후원가

측정 금융자산 |

계 |

| 현금및현금성자산 |

0 |

0 |

28,712,413 |

28,712,413 |

| 단기금융상품(*1) |

681,661 |

0 |

20,000 |

701,661 |

| 당기손익 공정가치 측정 금융자산 |

3,350,239 |

0 |

0 |

3,350,239 |

| 매출채권 |

0 |

0 |

41,966,986 |

41,966,986 |

| 미수금(*2) |

0 |

0 |

1,392,642 |

1,392,642 |

| 기타유동자산(*3) |

0 |

0 |

437,055 |

437,055 |

| 장기금융상품(*4) |

508,582 |

0 |

2,000 |

510,582 |

| 비유동 기타포괄손익 공정가치 측정 금융자산(지분상품) |

0 |

1,087,995 |

0 |

1,087,995 |

| 기타비유동자산 |

0 |

0 |

1,845,486 |

1,845,486 |

| 보증금자산 |

0 |

0 |

43,415 |

43,415 |

| 자산 계 |

4,540,482 |

1,087,995 |

74,419,997 |

80,048,474 |

| (*1) |

단기금융상품 702백만원은 저축보험 682백만원, 정기예금 20백만원 입니다. |

| (*2) |

미수금 2,189백만원 중 금융자산에 해당하지 않는 미수금 796백만원은 제외하였습니다. |

| (*3) |

기타유동자산 3,560백만원 중 선급비용 329백만원, 선납세금 2,794백만원은 제외하였습니다(주석11 참조). |

| (*4) |

장기금융상품 511백만원은 저축보험 509백만원, 당좌개설보증금 2백만원 입니다. |

| 연결재무상태표상 부채 |

당기손익 공정가치

측정 금융부채 |

상각후원가

측정 금융부채 |

계 |

| 매입채무 |

0 |

47,709,844 |

47,709,844 |

| 미지급금 |

0 |

11,396,420 |

11,396,420 |

| 단기차입금 |

0 |

50,293,511 |

50,293,511 |

| 리스부채 |

0 |

682,593 |

682,593 |

| 기타유동부채 |

0 |

5,336,839 |

5,336,839 |

| 유동성장기부채(*1) |

0 |

66,792,046 |

66,792,046 |

| 장기차입금 |

0 |

7,034,322 |

7,034,322 |

| 장기미지급금(*2) |

0 |

44 |

44 |

| 보증금부채 |

0 |

2,513,910 |

2,513,910 |

| 비유동 리스부채 |

0 |

447,481 |

447,481 |

| 부채 계 |

0 |

192,207,010 |

192,207,010 |

| (*1) |

유동성장기부채 66,792백만원은 장기차입금 유동성대체 47,017백만원, 해외사채 유동성대체 19,775백만원입니다. |

| (*2) |

장기미지급금 중 국고보조금 2,283백만원은 제외하였습니다(주석22 참조). |

(2) 보고기간 종료일 현재 금융상품의 장부금액과 공정가치의 내역은 다음과 같습니다.

| 구분 |

당기말 |

전기말 |

| 장부금액 |

공정가치 |

장부금액 |

공정가치 |

| 금융자산: |

|

|

|

|

| 공정가치로 측정된 금융자산 |

|

|

|

|

| - 당기손익 공정가치 측정 금융자산 |

2,668,998 |

2,668,998 |

3,350,239 |

3,350,239 |

| - 비유동 기타포괄손익 공정가치 측정 금융자산(지분상품) |

1,100,909 |

1,100,909 |

1,087,995 |

1,087,995 |

| - 단기금융상품 |

0 |

0 |

681,661 |

681,661 |

| - 장기금융상품(*3) |

581,341 |

581,341 |

508,582 |

508,582 |

| 공정가치로 측정된 금융자산 소계 |

4,351,248 |

4,351,248 |

5,628,477 |

5,628,477 |

| 상각후 원가로 측정된 금융자산 |

|

|

|

|

| - 현금및현금성자산 |

26,830,891 |

26,830,891 |

28,712,413 |

28,712,413 |

| - 단기금융상품 |

0 |

0 |

20,000 |

20,000 |

| - 매출채권 |

43,014,983 |

43,014,983 |

41,966,986 |

41,966,986 |

| - 미수금(*1) |

2,278,070 |

2,278,070 |

1,392,642 |

1,392,642 |

| - 기타유동자산(*2) |

58,800 |

58,800 |

437,055 |

437,055 |

| - 장기금융상품(*3) |

2,000 |

2,000 |

2,000 |

2,000 |

| - 비유동 상각후원가 측정 금융자산(*4) |

476,000 |

476,000 |

0 |

0 |

| - 기타비유동자산 |

1,264,696 |

1,264,696 |

1,845,486 |

1,845,486 |

| - 보증금자산 |

21,865 |

21,865 |

43,415 |

43,415 |

| 상각후 원가로 측정된 금융자산 소계 |

73,947,305 |

73,947,305 |

74,419,997 |

74,419,997 |

| 금융자산 계 |

78,298,553 |

78,298,553 |

80,048,474 |

80,048,474 |

| 금융부채: |

|

|

|

|

| 상각후 원가로 측정된 금융부채 |

|

|

|

|

| - 매입채무 |

50,066,377 |

50,066,377 |

47,709,844 |

47,709,844 |

| - 미지급금 |

7,773,183 |

7,773,183 |

11,396,420 |

11,396,420 |

| - 단기차입금 |

49,062,193 |

49,062,193 |

50,293,511 |

50,293,511 |

| - 리스부채 |

508,721 |

508,721 |

682,593 |

682,593 |

| - 기타유동부채 |

5,280,696 |

5,280,696 |

5,336,839 |

5,336,839 |

| - 유동성장기부채(*5) |

45,710,500 |

45,710,500 |

66,792,046 |

66,792,046 |

| - 장기차입금 |

19,514,047 |

19,514,047 |

7,034,322 |

7,034,322 |

| - 장기미지급금(*6) |

29 |

29 |

44 |

44 |

| - 보증금부채 |

3,733,910 |

3,733,910 |

2,513,910 |

2,513,910 |

| - 비유동 리스부채 |

426,231 |

426,231 |

447,481 |

447,481 |

| 상각후 원가로 측정된 금융부채 소계 |

182,075,887 |

182,075,887 |

192,207,010 |

192,207,010 |

| 금융부채 계 |

182,075,887 |

182,075,887 |

192,207,010 |

192,207,010 |

| (*1) |

미수금 2,924백만원 중 금융자산에 해당하지 않는 미수금 646백만원은 제외하였습니다. |

| (*2) |

기타유동자산 2,448백만원 중 선급비용 549백만원, 선납세금 1,840백만원은 제외하였습니다(주석11 참조). |

| (*3) |

장기금융상품 583백만원은 저축보험 581백만원, 당좌개설보증금 2백만원 입니다. |

| (*4) |

당기에 P-CBO 사채의 발행 계약조건에 따라 매입한 후순위 유동화증권은 신보2024제26차유동화 전문 유한회사가 근질권을 설정하고 있습니다(주석5 참조). |

| (*5) |

유동성장기부채 45,710백만원은 장기차입금 유동성대체 45,710백만원입니다. |

| (*6) |

장기미지급금 중 국고보조금 2,345백만원은 제외하였습니다(주석22 참조). |

(3) 금융상품의 수준별 공정가치 측정치

연결기업은 공정가치 측정에 사용된 투입변수의 유의성을 반영하는 공정가치 서열체계에 따라 공정가치 측정치를 분류하고 있으며, 공정가치 서열체계의 수준은 다음과 같습니다.

| 구분 |

투입변수의 유의성 |

| 수준 1 |

동일한 자산이나 부채에 대한 활성시장의 공시가격 |

| 수준 2 |

직접적으로 또는 간접적으로 관측가능한, 자산이나 부채에 대한 투입변수 |

| 수준 3 |

관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수 |

보고기간 종료일 현재 금융상품의 수준별 공정가치 측정치는 다음과 같습니다.

1) 당기말

| 구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

| 금융자산 |

|

|

|

|

| 당기손익 공정가치 측정 금융자산 |

0 |

2,668,998 |

0 |

2,668,998 |

| 비유동 기타포괄손익 공정가치 측정 금융자산(지분상품) |

0 |

0 |

1,100,909 |

1,100,909 |

| 장기금융상품 |

0 |

581,341 |

0 |

581,341 |

| 금융자산 계 |

0 |

3,250,339 |

1,100,909 |

4,351,248 |

2) 전기말

| 구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

| 금융자산 |

|

|

|

|

| 당기손익 공정가치 측정 금융자산 |

0 |

3,350,239 |

0 |

3,350,239 |

| 비유동 기타포괄손익 공정가치 측정 금융자산(지분상품) |

0 |

0 |

1,087,995 |

1,087,995 |

| 단기금융상품 |

0 |

681,661 |

0 |

681,661 |

| 장기금융상품 |

0 |

508,582 |

0 |

508,582 |

| 금융자산 계 |

0 |

4,540,482 |

1,087,995 |

5,628,477 |

3) 서열체계 수준 3으로 분류되는 금융상품 공정가치측정치에 사용된 가치평가기법과 투입변수 등은 다음과 같습니다.

- 기타포괄손익 공정가치 측정 금융자산

서열체계 수준 3으로 분류되는 기타포괄손익 공정가치측정 금융자산은 동일한 자산에 대한 활성시장의 공시가격 및 직접적으로 관측가능한 자산에 대한 투입변수에 의한 것은 아니나, 자산이나 부채에 대한 관측할 수 없는 투입변수 및 투입변수간 상호관계(할인된 현금흐름)를 통해 측정한 것입니다.

4) 당기말 및 전기말 중 공정가치 서열체계의 수준 1과 수준 2 사이의 유의적인 이동은 없었습니다.

(4) 가치평가기법 및 투입변수

수준 2 로 분류된 금융자산과 금융부채별 가치평가기법과 투입변수는 다음과 같습니다.

| 구 분 |

공정가치 |

가치평가기법 |

수준2 투입변수 |

| 당기말 |

전기말 |

| 금융자산 |

당기손익 공정가치 측정 금융자산 |

2,668,998 |

3,350,239 |

시장가치법 |

주가 등 |

| 단기금융상품 |

0 |

681,661 |

현재가치법 |

납입보험료, 할인율 등 |

| 장기금융상품 |

581,341 |

508,582 |

현재가치법 |

납입보험료, 할인율 등 |

| 금융자산 계 |

3,250,339 |

4,540,482 |

|

|

수준 3 으로 분류된 비유동 기타포괄손익 공정가치 측정 금융자산에 대하여 사용된 가치평가기법과 투입변수는 다음과 같습니다.

| 구 분 |

공정가치 |

가치평가기법 |

수준 3 투입변수 |

투입변수 범위 |

| 기타포괄손익 공정가치 측정 금융자산 |

| 엘앤에스벤처캐피탈㈜ |

485,760 |

순자산가치평가모형 |

자산 부채 공정가치 |

장부가 준용 |

| 주당 순자산가치(원) |

8,096 |

| ㈜채널에이 |

196,880 |

유사상장회사비교법 |

PBR |

0.91 |

| ㈜매일방송 |

418,269 |

유사상장회사비교법 |

PBR |

0.91 |

(5) 수준 3에 해당하는 금융상품의 변동내역은 다음과 같습니다.

| 금융자산 |

당기말 |

전기말 |

| 기초 |

1,087,995 |

997,975 |

| 평가(기타포괄손익) |

12,914 |

90,020 |

| 기말 |

1,100,909 |

1,087,995 |

(6) 당기와 전기 중 금융상품 범주별 순손익은 다음과 같습니다.

1) 당기

| 구 분 |

금융자산 |

금융부채 |

합계 |

당기손익 공정가치

측정 금융자산 |

기타포괄손익 공정가치

측정 금융자산 |

상각후원가

측정 금융자산 |

당기손익 공정가치

측정 금융부채 |

상각후원가

측정 금융부채 |

| 이자수익 |

2,877 |

0 |

412,528 |

0 |

0 |

415,405 |

| 외환차익 |

0 |

0 |

4,138,965 |

0 |

2,095,130 |

6,234,095 |

| 외화환산이익 |

0 |

0 |

2,147,046 |

0 |

80,894 |

2,227,940 |

| 배당금수익 |

42,169 |

0 |

0 |

0 |

0 |

42,169 |

| 당기손익 공정가치 측정 금융자산 처분이익 |

25,601 |

0 |

0 |

0 |

0 |

25,601 |

| 당기손익 공정가치 측정 금융자산 평가이익 |

15,338 |

0 |

0 |

0 |

0 |

15,338 |

| 대손상각비 |

0 |

0 |

(854,216) |

0 |

0 |

(854,216) |

| 기타의대손상각비 |

0 |

0 |

(2,433) |

0 |

0 |

(2,433) |

| 이자비용 |

0 |

0 |

(41,222) |

0 |

(6,731,947) |

(6,773,169) |

| 외환차손 |

0 |

0 |

(1,174,640) |

0 |

(1,247,229) |

(2,421,869) |

| 외화환산손실 |

0 |

0 |

(328,789) |

0 |

(948,765) |

(1,277,554) |

| 당기손익 공정가치 측정 금융자산 평가손실 |

(490,884) |

0 |

0 |

0 |

0 |

(490,884) |

| 합 계 |

(404,899) |

0 |

4,297,239 |

0 |

(6,751,917) |

(2,859,577) |

2) 전기

| 구 분 |

금융자산 |

금융부채 |

합 계 |

당기손익 공정가치

측정 금융자산 |

기타포괄손익 공정가치

측정 금융자산 |

상각후원가

측정 금융자산 |

당기손익 공정가치

측정 금융부채 |

상각후원가

측정 금융부채 |

| 이자수익 |

639 |

0 |

356,565 |

0 |

0 |

357,204 |

| 외환차익 |

0 |

0 |

3,157,594 |

0 |

1,084,714 |

4,242,308 |

| 외화환산이익 |

0 |

0 |

1,388,660 |

0 |

406,078 |

1,794,738 |

| 배당금수익 |

41,162 |

0 |

0 |

0 |

0 |

41,162 |

| 통화스왑거래이익 |

0 |

0 |

0 |

1,215,834 |

0 |

1,215,834 |

| 기타포괄손익 공정가치 측정 금융자산 처분이익 |

0 |

1,208,000 |

0 |

0 |

0 |

1,208,000 |

| 당기손익 공정가치 측정 금융자산 평가이익 |

755,121 |

0 |

0 |

0 |

0 |

755,121 |

| 대손상각비 |

0 |

0 |

106,665 |

0 |

0 |

106,665 |

| 기타의대손상각비 |

0 |

0 |

(33,791) |

0 |

0 |

(33,791) |

| 이자비용 |

0 |

0 |

(21,110) |

0 |

(6,415,658) |

(6,436,768) |

| 외환차손 |

0 |

0 |

(1,966,364) |

0 |

(2,164,284) |

(4,130,648) |

| 외화환산손실 |

0 |

0 |

(1,372,706) |

0 |

(205,657) |

(1,578,363) |

| 통화스왑거래손실 |

0 |

0 |

0 |

(26,773) |

0 |

(26,773) |

| 파생상품평가손실 |

0 |

0 |

0 |

(86,700) |

0 |

(86,700) |

| 사채상환손실 |

0 |

0 |

0 |

0 |

(435,021) |

(435,021) |

| 합 계 |

796,922 |

0 |

1,615,513 |

1,102,361 |

(7,729,828) |

(3,007,032) |

7. 매출채권 및 미수금

(1) 보고기간 종료일 현재 연결기업의 매출채권 및 미수금의 내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 매출채권 |

미수금 |

매출채권 |

미수금 |

| 일반 채권 |

44,500,202 |

2,975,990 |

42,598,210 |

2,237,891 |

| (대손충당금) |

(1,485,219) |

(51,812) |

(631,224) |

(49,379) |

| 소 계 |

43,014,983 |

2,924,178 |

41,966,986 |

2,188,512 |

(2) 당기 및 전기 중 매출채권 및 미수금의 대손충당금의 변동 내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 기초잔액 |

680,603 |

715,788 |

| 대손상각비(환입) |

856,649 |

(72,873) |

| 매각예정자산으로 대체(*1) |

(221) |

0 |

| 매각예정자산에서 대체 |

0 |

37,688 |

| 기말잔액 |

1,537,031 |

680,603 |

| (*1) |

당기 중 (주)아모에스넷의 지분매각이 결정됨에 따라 매각예정자산으로 분류하였습니다(주석 40참조). |

(3) 보고기간 종료일 현재 매출채권 및 미수금 연체분석 내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 연체되지 않은 채권 |

42,801,556 |

39,761,134 |

| 연체되었으나 개별적으로 손상되지 않은 채권 |

|

|

| 1일 초과 90일 이하 |

2,929,911 |

4,362,861 |

| 90일 초과 180일 이하 |

172,953 |

0 |

| 180일 초과 365일 이하 |

149,560 |

646,632 |

| 365일 초과 |

1,422,212 |

65,474 |

| 연체되었으나 개별적으로 손상되지 않은 채권 소계 |

4,674,636 |

5,074,967 |

| 합 계 |

47,476,192 |

44,836,101 |

| 차감 : 대손충당금 |

(1,537,031) |

(680,603) |

| 매출채권 및 미수금 순장부가액 |

45,939,161 |

44,155,498 |

(4) 연결기업은 과거의 대손경험율을 토대로 추산한 대손예상액을 대손충당금으로 설정하고 있습니다.

8. 상각후원가측정금융자산 및 공정가치측정금융자산

(1) 보고기간 종료일 현재 상각후원가측정금융자산의 내용은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 취득원가 |

증감 |

장부가액 |

취득원가 |

증감 |

장부가액 |

| 비유동상각후원가측정금융자산(*1) |

476,000 |

0 |

476,000 |

0 |

0 |

0 |

| (*1) |

당기에 P-CBO 사채의 발행 계약조건에 따라 매입한 후순위 유동화증권은 신보2024제26차유동화 전문 유한회사가 근질권을 설정하고 있습니다(주석5,17 참조). |

(2) 보고기간 종료일 현재 유동자산으로 분류되어 있는 공정가치 측정 금융자산의 내용은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 취득원가 |

공정가액 |

장부가액 |

취득원가 |

공정가액 |

장부가액 |

| 수익증권 |

4,697,988 |

2,668,998 |

2,668,998 |

4,697,988 |

3,350,239 |

3,350,239 |

(3) 보고기간 종료일 현재 비유동자산으로 분류되어 있는 기타포괄손익 공정가치 측정 금융자산의 내용은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 취득원가 |

공정가액 |

장부가액 |

취득원가 |

공정가액 |

장부가액 |

| 비상장주식 |

1,700,002 |

1,100,909 |

1,100,909 |

1,700,002 |

1,087,995 |

1,087,995 |

(4) 보고기간 종료일 현재 비유동자산으로 분류되어 있는 기타포괄손익 공정가치 측정 금융자산 중 비상장주식의 내역은 다음과 같습니다.

| 종 목 |

당기말 |

전기말 |

| 주식수 |

지분율 |

취득원가 |

평가금액 |

취득원가 |

평가금액 |

| 비상장주식 |

|

|

|

|

|

|

| 엘앤에스벤처캐피탈㈜ |

60,000 |

2.16% |

300,000 |

485,760 |

300,000 |

486,180 |

| ㈜채널에이 |

40,000 |

0.05% |

200,000 |

196,880 |

200,000 |

198,480 |

| ㈜매일방송 |

66,667 |

0.13% |

500,002 |

418,269 |

500,002 |

403,335 |

| 벤텍스㈜ (*1) |

0 |

0.00% |

0 |

0 |

0 |

0 |

| (주)유비크마이크로 |

11,200 |

7.35% |

700,000 |

0 |

700,000 |

0 |

| 합 계 |

177,867 |

|

1,700,002 |

1,100,909 |

1,700,002 |

1,087,995 |

| (*1) |

전기 중 벤텍스㈜ 보유주식 26,548주를 전량 매각하였습니다. |

(5) 당기 및 전기 중 기타포괄손익 공정가치 측정 금융자산과 관련한 미실현보유손익의 변동내역은 다음과 같습니다.

| 구 분 |

당기 |

전기 |

| 기초잔액 |

증감액 |

법인세효과 |

기말잔액 |

기초잔액 |

증감액 |

법인세효과 |

기말잔액 |

| 기타포괄손익 공정가치 측정 금융자산 |

69,602 |

12,914 |

(2,699) |

79,817 |

(1,603) |

90,020 |

(18,815) |

69,602 |

9. 관계기업투자

(1) 보고기간 종료일 현재 관계기업의 투자 내역은 다음과 같습니다.

| 회사명 |

소재지 |

주요 영업활동 |

재무제표일 |

당기말 |

전기말 |

| 지분율(%) |

장부금액 |

지분율(%) |

장부금액 |

| MSTATOR |

러시아 |

제조업 |

12월 31일 |

32.00 |

2,239,988 |

32.00 |

1,473,011 |

| ㈜아모그린텍 (*1) |

한국 |

제조업 |

12월 31일 |

3.88 |

4,286,809 |

3.88 |

4,227,114 |

| ㈜아모라이프사이언스 |

한국 |

제조업 |

12월 31일 |

23.09 |

2,227,811 |

23.09 |

1,039,145 |

| ㈜아모센스 (*2) |

한국 |

제조업 |

12월 31일 |

18.92 |

21,652,802 |

18.92 |

20,514,056 |

| 합계 |

|

30,407,410 |

|

27,253,326 |

| (*1) |

㈜아모그린텍은 소유지분율이 20% 미만이나 이사회 참여 등을 통해 유의적인 영향력을 행사할 수 있으므로 관계기업으로 분류하였습니다. |

| (*2) |

㈜아모센스는 소유지분율이 20% 미만이나 임원교류 등을 통해 유의적인 영향력을 행사할 수 있으므로 관계기업으로 분류하였습니다. |

(2) 당기 및 전기의 관계기업 투자 변동내역은 다음과 같습니다.

1) 당기

| 회사명 |

기 초 |

지분법평가내역 |

기 말 |

| 처분 |

지분법손익 |

지분법

자본변동 |

기타 |

| MSTATOR |

1,473,011 |

0 |

992,316 |

(225,339) |

0 |

2,239,988 |

| ㈜아모그린텍 |

4,227,114 |

0 |

48,293 |

11,402 |

0 |

4,286,809 |

| ㈜아모라이프사이언스 |

1,039,145 |

0 |

1,188,666 |

0 |

0 |

2,227,811 |

| ㈜아모센스 |

20,514,056 |

0 |

509,698 |

629,048 |

0 |

21,652,802 |

| 합계 |

27,253,326 |

0 |

2,738,973 |

415,111 |

0 |

30,407,410 |

2) 전기

| 회사명 |

기 초 |

지분법평가내역 |

기 말 |

| 처분 |

지분법손익 |

지분법

자본변동 |

기타 |

| MSTATOR |

1,222,105 |

0 |

445,015 |

(194,110) |

0 |

1,473,011 |

| ㈜아모그린텍 (*1) |

3,348,652 |

(3,453,581) |

2,672,786 |

(934,871) |

2,594,129 |

4,227,114 |

| ㈜아모라이프사이언스 |

1,520,704 |

0 |

(481,559) |

0 |

0 |

1,039,145 |

| ㈜아모센스 |

17,430,110 |

0 |

3,100,560 |

(16,614) |

0 |

20,514,056 |

| 합계 |

23,521,571 |

(3,453,581) |

5,736,802 |

(1,145,595) |

2,594,129 |

27,253,326 |

| (*1) |

㈜아모그린텍의 교환사채권 행사 및 주식 처분으로 3,453,581천원이 감소하였으며 기타손익은 교환사채권 행사 및 주식 처분으로 인한 투자주식처분이익 인식액입니다. |

(3) 보고기간 종료일 현재 관계기업의 재무정보금액을 관계기업에 대한 지분의 장부금액으로 조정한 내역은 다음과 같습니다.

① 당기

| 회사명 |

구분 |

당기말

순자산 |

연결실체

지분율(%) |

순자산

지분금액 |

영업권 |

미실현손익 |

기타 |

장부금액 |

| MSTATOR |

관계기업 |

6,999,963 |

32.00% |

2,239,988 |

0 |

0 |

0 |

2,239,988 |

| ㈜아모그린텍 |

관계기업 |

70,820,956 |

3.88% |

2,747,853 |

1,832,747 |

(299,754) |

5,963 |

4,286,809 |

| ㈜아모라이프사이언스 |

관계기업 |

(78,344) |

23.09% |

(18,090) |

2,283,012 |

0 |

(37,111) |

2,227,811 |

| ㈜아모센스 |

관계기업 |

41,408,363 |

18.92% |

7,833,137 |

14,097,714 |

(14,287) |

(263,762) |

21,652,802 |

| 합계 |

|

119,150,938 |

|

12,802,888 |

18,213,473 |

(314,041) |

(294,910) |

30,407,410 |

② 전기

| 회사명 |

구분 |

전기말

순자산 |

연결실체

지분율(%) |

순자산

지분금액 |

영업권 |

미실현손익 |

기타 |

장부금액 |

| MSTATOR |

관계기업 |

4,603,158 |

32.00% |

1,473,011 |

0 |

0 |

0 |

1,473,011 |

| ㈜아모그린텍 |

관계기업 |

68,772,919 |

3.88% |

2,668,389 |

1,832,747 |

(274,022) |

0 |

4,227,114 |

| ㈜아모라이프사이언스 |

관계기업 |

(5,387,037) |

23.09% |

(1,243,867) |

2,283,012 |

0 |

0 |

1,039,145 |

| ㈜아모센스 |

관계기업 |

36,445,243 |

18.92% |

6,894,274 |

14,097,714 |

(211,864) |

(266,068) |

20,514,056 |

| 합계 |

|

104,434,283 |

|

9,791,807 |

18,213,473 |

(485,886) |

(266,068) |

27,253,326 |

(4) 당기 및 전기의 관계기업의 요약재무정보는 다음과 같습니다.

① 당기

| 회사명 |

구분 |

유동자산 |

비유동

자산 |

유동부채 |

비유동

부채 |

매출 |

영업손익 |

당기

순손익 |

기타포괄손익 |

총포괄손익 |

| MSTATOR(*1) |

관계기업 |

7,446,883 |

6,014,140 |

4,164,164 |

2,296,897 |

11,677,677 |

3,191,682 |

3,100,986 |

0 |

3,100,986 |

| ㈜아모그린텍 |

관계기업 |

81,294,054 |

93,451,397 |

78,582,797 |

25,341,698 |

128,565,521 |

4,470,895 |

2,243,942 |

(195,905) |

2,048,037 |

㈜아모라이프

사이언스(*2) |

관계기업 |

2,648,783 |

4,401,773 |

6,110,481 |

1,018,419 |

5,739,643 |

139,219 |

5,147,968 |

0 |

5,147,968 |

| ㈜아모센스 |

관계기업 |

73,804,558 |

49,991,940 |

52,015,928 |

30,372,207 |

134,155,018 |

7,163,114 |

1,739,247 |

(101,468) |

1,637,779 |

| (*1) |

결산시차로 인하여 2023년 재무현황을 반영하였습니다. |

| (*2) |

일반기업회계기준 적용 기업이므로 연결기업의 회계정책과 일치하도록 전환우선주의 부채 계상 등 재무제표를 적절히 수정하였습니다. |

② 전기

| 회사명 |

구분 |

유동자산 |

비유동

자산 |

유동부채 |

비유동

부채 |

매출 |

영업손익 |

전기

순손익 |

기타포괄손익 |

총포괄손익 |

| MSTATOR(*1) |

관계기업 |

8,528,098 |

2,768,897 |

6,380,626 |

313,211 |

7,587,737 |

1,698,760 |

1,390,673 |

0 |

1,390,673 |

| ㈜아모그린텍 |

관계기업 |

85,616,930 |

86,888,658 |

85,341,915 |

18,390,754 |

147,600,021 |

12,286,582 |

13,021,008 |

(142,512) |

12,878,496 |

㈜아모라이프

사이언스(*2) |

관계기업 |

2,269,082 |

3,055,952 |

4,597,951 |

6,114,120 |

3,642,463 |

(1,139,961) |

(2,085,572) |

0 |

(2,085,572) |

| ㈜아모센스 |

관계기업 |

71,146,629 |

40,017,734 |

65,449,986 |

9,269,134 |

87,453,532 |

796,067 |

(1,422,864) |

(104,279) |

(1,527,144) |

| (*1) |

결산시차로 인하여 2022년 재무현황을 반영하였습니다. |

| (*2) |

일반기업회계기준 적용 기업이므로 연결기업의 회계정책과 일치하도록 전환우선주의 부채 계상 등 재무제표를 적절히 수정하였습니다. |

(5) 보고기간 종료일 현재 시장성 있는 관계기업 투자주식의 시장가격 정보는 다음과 같습니다.

| 회사명 |

구분 |

당기말 |

전기말 |

| 보유주식수 |

주가 (원) |

시장가치 |

장부가액 |

보유주식수 |

주가 (원) |

시장가치 |

장부가액 |

| ㈜아모그린텍 |

관계기업 |

640,436 |

5,870 |

3,759,359 |

4,286,809 |

640,436 |

12,140 |

7,774,893 |

4,227,115 |

| ㈜아모센스 |

관계기업 |

2,122,520 |

5,110 |

10,846,077 |

21,652,802 |

2,122,520 |

11,650 |

24,727,358 |

20,514,056 |

10. 재고자산

(1) 보고기간 종료일 현재의 재고자산 내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 취득원가 |

평가충당금 |

장부금액 |

취득원가 |

평가충당금 |

장부금액 |

| 상품 |

294,376 |

(87,554) |

206,822 |

60,718 |

(274) |

60,444 |

| 제품 |

63,688,879 |

(30,597,520) |

33,091,359 |

58,600,991 |

(15,322,286) |

43,278,705 |

| 저장품 |

775,588 |

0 |

775,588 |

1,165,042 |

0 |

1,165,042 |

| 재공품 |

34,843,704 |

(16,675,409) |

18,168,295 |

32,753,770 |

(8,184,817) |

24,568,953 |

| 원재료 |

27,839,538 |

(4,674,028) |

23,165,510 |

24,196,336 |

(2,440,934) |

21,755,402 |

| 미착품 |

72,293 |

0 |

72,293 |

301,716 |

0 |

301,716 |

| 재고자산 소계 |

127,514,378 |

(52,034,511) |

75,479,867 |

117,078,573 |

(25,948,311) |

91,130,262 |

| 매각예정자산으로 분류된 재고자산 |

5,039 |

0 |

5,039 |

0 |

0 |

0 |

| 합계 |

127,519,417 |

(52,034,511) |

75,484,906 |

117,078,573 |

(25,948,311) |

91,130,262 |

재고자산의 일부는 수출입은행 차입금 26,440백만원과 관련하여 담보제공되어 있습니다 (주석36 참조).

(2) 당기와 전기 중 비용(매출원가)으로 인식한 재고자산과 매출원가에 인식된 재고자산평가손실(환입)은 다음과 같습니다.

| 구 분 |

당기 |

전기 |

| 매출원가로 인식된 재고자산 |

211,442,361 |

169,908,992 |

| 재고자산평가손실(환입) |

26,086,200 |

7,424,538 |

| 매각예정자산분 재고자산평가손실(환입) |

0 |

(161,475) |

11. 기타유동자산

보고기간 종료일 현재 기타유동자산의 내역은 다음과 같습니다.

| 구 분 |

당기말 |

전기말 |

| 미수수익 |

0 |

2,007 |

| 단기대여금 |

58,800 |

435,048 |

| 선급비용 |

549,198 |

329,177 |

| 선납세금 |

1,840,354 |

2,794,068 |

| 합계 |

2,448,352 |

3,560,300 |

12. 투자부동산

(1) 보고기간 종료일 현재 투자부동산의 장부금액은 다음과 같습니다.

| 구분 |

당기말 |

전기말 |

| 취득원가 |

2,776,784 |

2,776,784 |

| 장부금액 |

2,776,784 |

2,776,784 |

(2) 당기와 전기 중 투자부동산의 변동 내역은 다음과 같습니다.

| 구분 |

당기 |

전기 |

| 기초 |

2,776,784 |

0 |

| 취득 및 대체입(*1) |

0 |

2,776,784 |

| 기말 |

2,776,784 |

2,776,784 |

| (*1) |

전기 중 연수원 설립 목적으로 보유하고 있던 토지를 용도변경하여 유형자산에서 투자부동산으로 대체되었습니다. |

(3) 보고기간 종료일 현재 투자부동산의 공정가치는 다음과 같습니다.

| 구분 |

당기말 |

전기말 |

| 토지 |

3,315,687 |

3,315,687 |

투자부동산의 공정가치는 공시지가 등의 정보를 활용하여 산정하였습니다.

(4) 투자부동산에서 발생한 임대수익은 없으며, 투자부동산의 구입, 건설이나 개발, 개량, 수선, 유지보수 등에 대한 계약상 의무는 없습니다.

13. 유형자산

(1) 보고기간 종료일 현재 유형자산의 장부금액은 다음과 같습니다.

1) 당기말

| 계정과목 |

토지 |

건물 |

구축물 |

기계장치 |

기타의

유형자산

|

건설중인

자산

|

합 계 |

| 취득원가 |

33,871,354 |

36,980,768 |

4,728,265 |

196,122,602 |

54,864,841 |

396,122 |

326,963,952 |

| 감가상각누계액 |

0 |

(14,637,709) |

(3,377,503) |

(131,292,585) |

(46,806,646) |

0 |

(196,114,443) |

| 손상차손누계액 |

0 |

(184,612) |

(5,471) |

(1,622,108) |

(74,582) |

0 |

(1,886,773) |

| 기타(국고보조금) |

0 |

0 |

0 |

(1,708,780) |

(1,260,649) |

0 |

(2,969,429) |

| 장부금액 |

33,871,354 |

22,158,447 |

1,345,291 |

61,499,129 |

6,722,964 |

396,122 |

125,993,307 |

2) 전기말

| 계정과목 |

토지 |

건물 |

구축물 |

기계장치 |

기타의

유형자산 |

건설중인

자산 |

합 계 |

| 취득원가 |

33,871,354 |

34,706,566 |

4,336,290 |

201,289,913 |

51,199,060 |