|

|

대표이사등의확인서_kcc78(증권신고서) |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2025년 02월 24일 |

| 회 사 명 : |

주식회사 케이씨씨 |

| 대 표 이 사 : |

정 재 훈 |

| 본 점 소 재 지 : |

서울특별시 서초구 사평대로 344 |

| (전 화) 02-3480-5000 | |

| (홈페이지) http://www.kccworld.co.kr | |

| 작 성 책 임 자 : | (직 책) 재정임원 (성 명) 윤 희 탁 |

| (전 화) 02-3480-5368 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)케이씨씨 제78-1회 무기명식 이권부 무보증 공모사채 (주)케이씨씨 제78-2회 무기명식 이권부 무보증 공모사채 |

|

| 모집 또는 매출총액 : | 250,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)케이씨씨 → 서울특별시 서초구 사평대로 344 케이비증권(주) → 서울특별시 영등포구 여의나루로 50 삼성증권(주) → 서울특별시 서초구 서초대로74길 11 신한투자증권(주) → 서울특별시 영등포구 의사당대로 96 키움증권(주) → 서울특별시 영등포구 의사당대로 96 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서_kcc78(증권신고서) |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

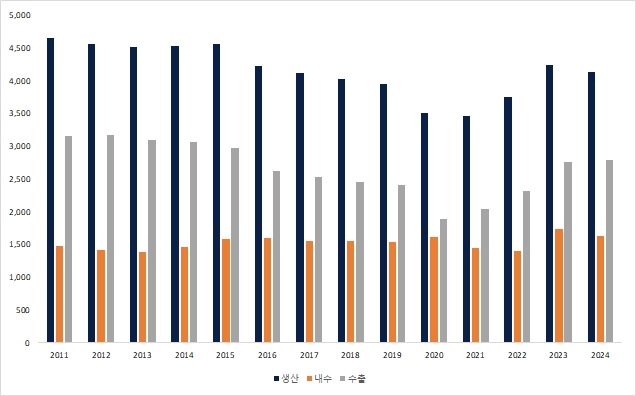

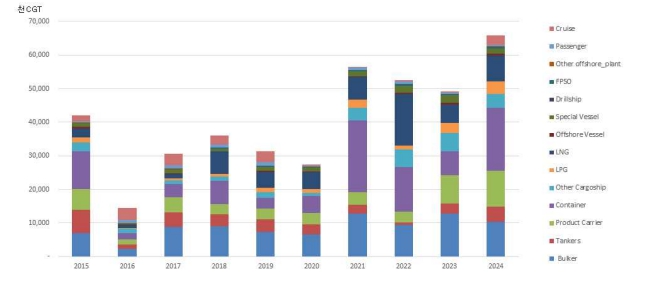

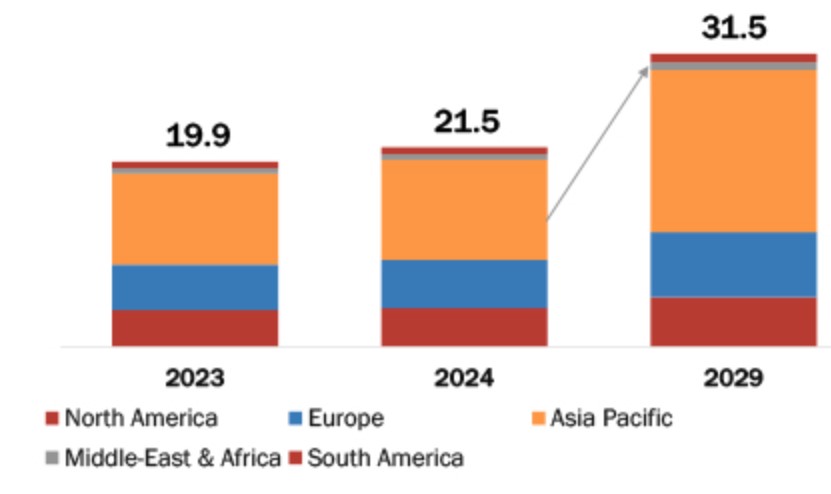

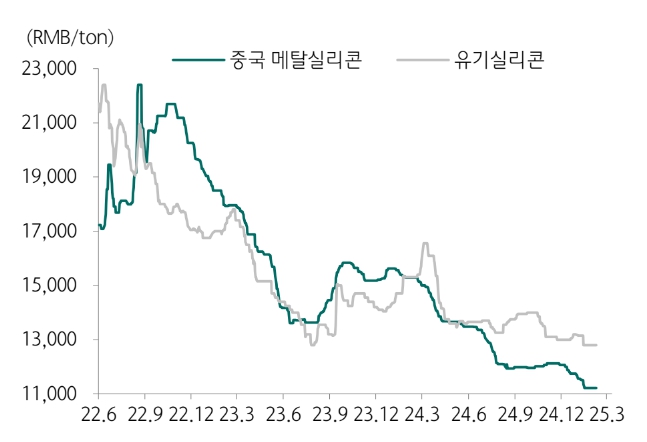

| 사업위험 | [공통 - 국내외 경기 변동에 따른 위험] 가. 당사가 영위하는 건자재, 도료, 실리콘, 기타 사업 부문은 경기에 크게 영향을 받는 산업으로 글로벌 경제 성장률, 국내 경제 성장률, 환율 등 거시적 지표에 영향을 받는 민감한 산업입니다. 당사 영위 사업 영역은 국내 시장 뿐만 아니라 해외 시장에서도 전개되고 있는 상황이므로 국내 뿐만 아니라 글로벌 주요 국가의 경기 상황에 따라 당사 영위 사업영역과 전방산업의 업황은 물론 당사의 영업 실적 역시 결정되는 상황입니다. 국제통화기금(IMF)이 2025년 1월 발표한 '세계경제전망(World Economic Outlook)'에 따르면, 2025년 세계 경제 성장률은 유로존 성장 둔화에도 불구하고 미국 성장률 전망 상향에 힘입어 지난 2024년 10월 전망 대비 0.1%p. 상향 조정한 3.3%로 전망하였습니다. IMF는 올해 세계 성장률에 대한 하방으로 기울어져 있다고 진단하였으며, 미국 신정부의 보호무역주의 확대, 확장정 재정정책 등을 하방 요인으로, 무역협정 추가 체결 등 자유무역 기조확대, 구조개혁 추진 등을 상방 요인으로 제시하였습니다. 또한, 한국은행은 2024년 11월 발표한 경제전망보고서를 통해 2025년의 국내 경제 성장률을 1.9%로 전망하였습니다. 2025년에도 한국은 소비를 중심으로 완만한 성장세를 이어가겠으나 글로벌 무역정책 변화, 국제유가 흐름, 중국경제 향방, 지정학적 갈등 전개 양상 등과 관련된 불확실성이 높은 만큼 당사의 사업도 직ㆍ간접적으로 영향을 받을 수 있는 바, 투자자께서는 위와 같은 상황을 고려하시어 투자하시기 바랍니다. [공통 - 환율 변동에 따른 위험] 나. 당사는 각 사업부문별로 수출 및 해외 실적이 발생하고 있으며 원재료 해외 매입 활동 역시 발생하고 있습니다. 당사 도료 부문의 경우, 당사는 국내 최대의 생산업체로서 상품의 수출비중이 높은 편이며, 실리콘 사업분야 강화를 위해 인수한 MOM Holding Company로 인해 원료의 특성상 원재료 매입 활동의 중요성 역시 증대되고 있습니다. 또한 당사는 화학제품을 주요 원재료로 사용하고 있고, 원재료 매입가격은 환율 변동에 영향을 받습니다. 따라서, 투자자께서는 환율 변동 및 추이에 대해서 지속적인 모니터링이 필요합니다. 한편, 트럼프 정부의 관세 정책 및 국내 정치적 불확실성 등으로 인해 원/달러 환율 상승압력이 작용하며 증권신고서 제출일 현재 원/달러 환율은 1,400원 중반의 수준을 기록하고 있습니다. 향후에도 환율의 변동성이 확대될 경우, 당사의 영업활동 및 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [건자재 부문 - 건설/주택 경기 변동에 따른 위험] 다. 건축자재 산업은 전반적인 경제동향 뿐만 아니라, 건설경기, 주택경기 및 정부 주택 정책 등에 의한 부동산 경기변동 등과 밀접한 관련이 있습니다. 건설 경기의 경우, 2022년 하반기 이후 주요국 금리인상에 따른 경기둔화 우려, 레고랜드발 부동산 PF 부실우려로 건설사들의 체감경기가 악화되어 2022년 12월 종합 CBSI 지수는 54.3을 기록하였습니다. 2023년 상반기에는 CBSI지수가 등락을 반복하였으며, 2023년 9월 61.1까지 하락 후 회복세를 보이며 11월에는 73.4를 기록했습니다. 2023년 4분기 건설경기 침체 완화 등으로 2024년 1월 기준 CBSI는 2023년 최저점인 61.1 대비 5.9p. 상승한 67.0를 기록하였습니다. 2024년 2월 CBSI는 연초 감소한 공사 발주가 일부 회복되는 계절적인 영향으로 전월 대비 5.0p 상승한 72.0를 기록하였으며, 4월까지 70선을 상회하며 상승세가 지속되었습니다. 2024년 6월 CBSI는 전월 대비 1.9p 상승한 69.6, 7월 CBSI는 전월 대비 2.6p 상승한 72.2를 기록하였으며, 8월 CBSI는 전월 대비 3.0p 하락한 69.2, 9월 CBSI는 6.4p 상승한 75.6, 10월 CBSI는 4.7p 하락한 70.9, 11월 CBSI는 4.0p 하락한 66.9, 12월 CBSI는 4.7p 상승한 71.6를 기록했습니다. 2025년 1월에는 신규 수주 증가로 상승했던 12월 CBSI 대비 1.2p 하락한 70.4를 기록했으며, 2월에는 신규수주지수를 제외한 수주잔고지수, 자금조달지수 등의 하락으로 1.1p 하락한 69.3을 기록할 것으로 전망됩니다. 주택경기의 경우, 2020년 이후 공급절벽 우려에 따른 새아파트 선호 현상, 주택 가격 상승 등에 따라 미분양주택 규모가 감소하며 2021년 12월말에는 17,710호를 기록하였습니다. 그러나 2022년에는 레고랜드 사태 및 금리인상의 여파로 미분양 물량이 급증하기 시작하면서 2022년 12월말 기준 68,148호까지 재차 상승하였습니다. 이후 감소 추세로 전환되며 2023년 12월말 기준 62,489호로 전년 대비 하락하였습니다. 그러나, 2024년에는 부동산 경기 침체 지속으로 인한 수요 위축으로 12월말 기준 국내 미분양주택은 70,173호를 기록하며 재차 상승하는 모습을 보이고 있습니다. 향후에도 국내 경제의 저성장 기조, 가계대출의 증가에 따른 내수 위축 및 소비심리 저하, 3인 이상 가구 수 감소 등 수요기반의 불안요인과 정부의 부동산 정책 등으로 인해 국내 주택경기 회복세가 둔화될 가능성 또한 존재합니다. 건설경기 및 주택건설경기는 직접적으로 당사 건자재 사업부문만을 넘어 당사 수익성 및 재무구조에서도 영향을 미칠 수 있는 바 투자자께서는 주택경기를 포함한 건설경기 추이에 대해서 지속적으로 모니터링 하시기 바랍니다. [건자재 부문 - 건축자재 사업 특성(장치산업)에 따른 위험] 라. 당사 건자재 부문의 주요 제품은 내장재로는 석고보드, 천장재로는 마이톤(암면흡음천장판), 석고텍스(석고천장판)을 생산하고 있으며 보온단열재로는 미네랄울(암면), 그라스울(유리면), 세라믹화이버 등을 생산하여 건축용, 산업용, 선박용, 패널용 등 다양한 소비자 요구에 맞춰 공급하고 있으며, 그 외 PVC 창호 역시 제조하여 공급하고 있습니다. 이러한 건자재 사업은 초기 투자비가 많이 들어가는 사업으로 현금여력이 있는 중소 규모업체 및 대기업 모두에게 초기 진입장벽이 존재하는 시장의 특성을 가지고 있습니다. 더불어, 건자재 사업은 자본집약형 장치산업으로, 제품의 제조원가에서 설비투자 및 가동으로 인한 고정비가 차지하는 비중이 높은 산업이기도 합니다. 당사가 영위하는 건축자재 사업의 국내 시장은 초기 설비투자 비용 등으로 현재 과점시장 상황을 이루고 있습니다. 과점시장 상황에서 당사 건축자재 사업부문은 안정적인 사업영위가 가능하나, 전방산업 업황 변화로 인해 기존 판매단가가 하락하여 매출이 하락하게 된다면 상대적으로 높은 시설 투자비용 등으로 인해 투자비용의 회수에 장기간이 소요될 수 있고 당사 수익성에도 부정적인 영향을 미칠 수 있습니다. 더불어, 타 산업대비 시장환경의 급변 시 대규모 고정비용으로 인해서 시장에 대한 탄력적 대응이 어려울 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. [건자재 부문 - 창호시장 관련 위험] 마. 당사 건자재 사업부문은 창호관련 제품을 제조 판매하는 사업을 영위하고 있으며, 당사가 주력으로 하는 PVC 창호가 국내 창호 시장 내 가장 높은 비중을 차지합니다. 창호 시장의 경우, 일부제품별 설계 표준화에도 불구하고, 다품종 소량생산 및 주문제작 영업방식 위주의 업종 특성을 지니고 있어 1,500여개의 회사가 치열한 경쟁을 벌이고 있습니다. 현재까지 창호시장 규모의 성장은 당사 건자재 사업부문에도 양호한 측면으로 작용하고 있으나 향후 국내외 경기변동이나 정부의 부동산 정책 등으로 국내 부동산 경기에 급격한 변동이 발생할 경우, 창호산업의 성장에 있어서 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. [도료 부문 - 전방산업 업황 변동에 따른 위험] 바. 당사 도료 사업부문은 현대자동차, 현대중공업 및 국내 대형 건설사 등의 주요 수요처로 확보하여 사업을 영위하고 있습니다. 따라서 도료 산업은 전방산업인 자동차, 조선, 건설업 등의 업황에 따라 당사 도료부문의 영업환경 및 수익성이 변동될 수 있습니다. 현재 중동 지정학적 리스크, 부진한 실물경제 지표 등에서 나타난 글로벌 경기침체 우려 등의 불확실성이 상존하는 상황입니다. 해당 사태가 장기화 혹은 악화될 경우 국내외 경제의 불확실성 확대 및 회복지연으로 이어질 수 있어 전방산업인 자동차 산업, 조선업 등의 경기 역시 불확실성이 높은 상황입니다. 향후 전방산업의 회복세가 지속되지 못하고 부정적인 영업 환경에 직면할 경우, 당사 도료 사업부문의 매출 및 수익성에도 부정적인 영향을 미칠 수 있으니 이 점 유의하시기 바랍니다. [실리콘 부문 - 실리콘 산업 업황 변동에 따른 위험] 사. 실리콘은 산업 공정, 건축&건설 산업, 퍼스널케어&소비재 산업, 운송업, 전자산업, 의료&헬스케어 산업, 에너지 산업, 기타 산업 등 다양한 분야에서 광범위하게 사용되고 있습니다. 실리콘 산업은 실리콘 메탈 등을 원료로 하여 실리콘의 기초 원료인 모너머(MCS: Methyl Chlorosilane)를 생산하는 Upstream 공정과 이를 원료로 하여 다양한 실리콘 제품을 생산하는 Downstream 공업을 포괄하는 사업으로 특히 Upstream은 대규모 장치산업의 특징을 지니고 있습니다. 실리콘 부문의 주요 제품은 실리콘 및 실란트이며, 유기실리콘의 주원료는 메탈실리콘과 메탄올 입니다. 두 원료 모두 대부분 중국에서 조달하고 있으며, 원유를 비롯한 주요 원자재의 가격변동과 전방산업의 수요변동이 주요 원재료 가격변동에 영향을 미치고 있습니다. 당사 사업부문에서 실리콘 사업의 중요성이 커지고 있고 이에 따라 당사의 매출 및 수익성이 변동되고 있는 상황입니다. 당사가 영위하고 있는 타 사업부문과는 달리 실리콘사업부문은 다양한 전방산업을 두고 있기 때문에 특정 업황의 변동 영향이 상대적으로 적은 특징이 있습니다. 하지만, 실리콘부문의 전방산업인 의료, 제약, 화장품, 건축, 자동차, 전기전자, 우주, 항공산업 등의 업황 변동 및 원재료 가격 변동 등에 따라 당사의 실리콘부문 매출 및 수익성이 영향을 받을 수 있습니다. 이 점 투자자께서는 유의하시기 바랍니다. [기타 부문 - 전방산업 업황 변동에 따른 위험] 아. 당사의 기타부문의 사업으로는 장섬유, AM, DCB, 시공수익이 있으며, 2024년 3분기말 연결기준 매출액은 4,950억원으로 당사의 매출액의 약 9.9%를 차지하고 있습니다. 당사 기타 사업부문이 영위하는 소재 산업은 높은 신뢰성 및 기술력이 요구되는 만큼 기술적 진입장벽이 높으며, 진입 후에도 높은 수준의 품질 안정화를 통해 고객 만족을 이뤄내야하는 시장입니다. 또한, 동 시장은 글로벌 선도 업체들이 다수 분포되어 있고 대부분 해외에 생산기지를 확보하고 있어 당사 제품 상당 부분이 수출(로컬 수출 포함)로 판매되고 있는 것은 당사의 사업 경쟁력을 저해하는 요소로 작용할 수 있습니다. 더불어, 당사 기타 사업부문 역시 전방산업인 전기전자 산업, 무기 산업 등의 경기 변동에 따라 영업환경이 변화될 수 있고 이로 인해 당사의 수익성 및 매출규모 역시 변동될 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. |

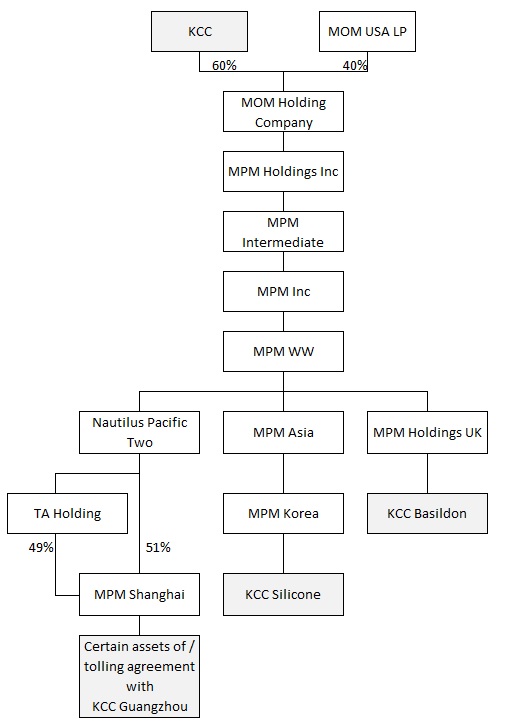

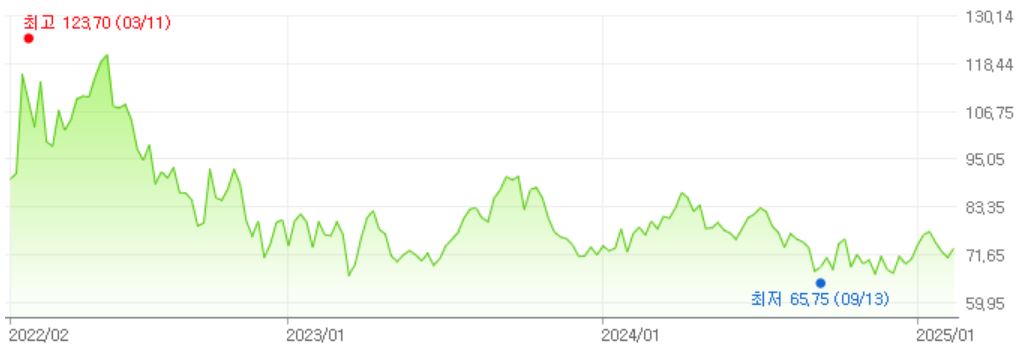

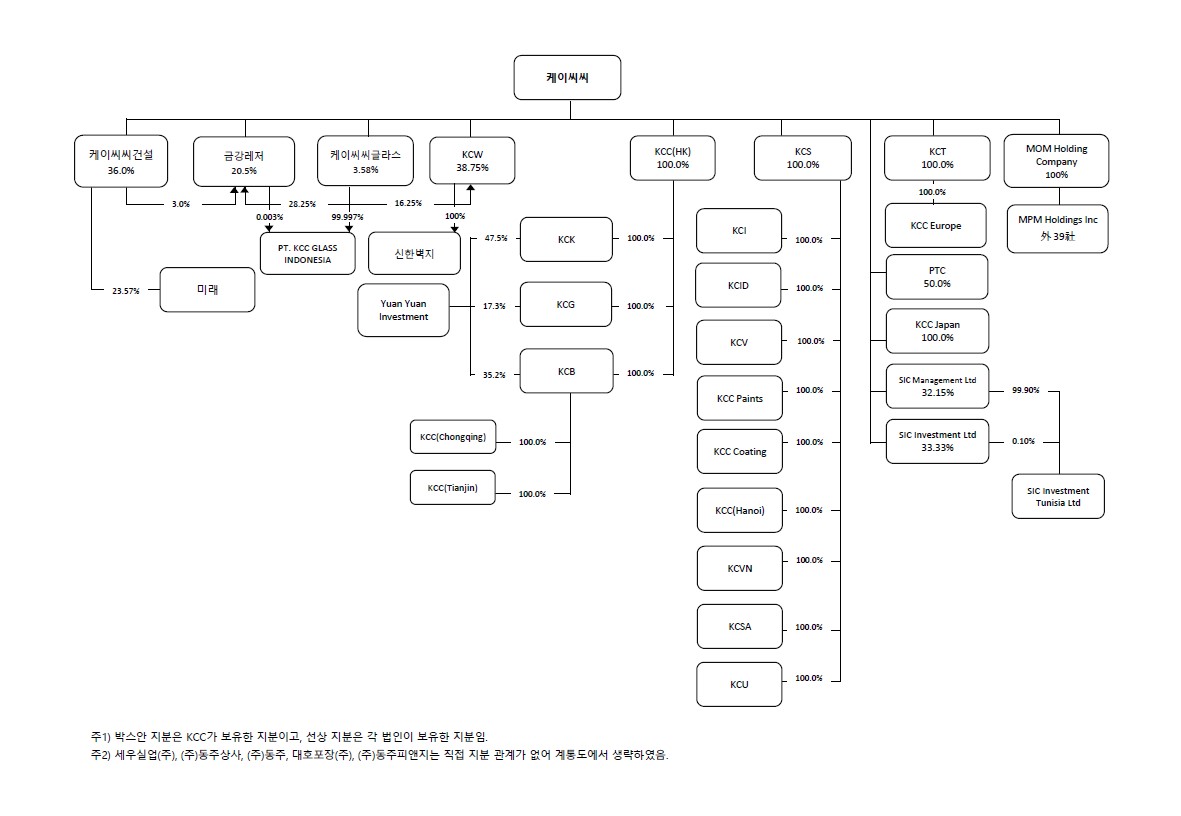

| 회사위험 | [수익성 변동 관련 위험] 가. 당사는 1) PVC, 석고보드 등 건축자재 부문, 2) 도료 부문, 3) 실리콘, 실란트 등 실리콘 부문 4) 장섬유, AM, DCB, 시공수익 등 기타부문으로 사업을 영위하고 있습니다. 대부분의 제품군에서 국내 수위의 시장지위를 보유하고 있으며, 당사의 매출액은 2024년 3분기 연결기준 건자재 16.4%, 도료 28.7%, 실리콘 45.0%, 기타부문 9.9%로 구성되어 있습니다. 건자재 및 도료부문의 경우, 건설경기 변동, 주택정책 등에 의한 부동산 경기변동에 따른 위험 및 주력 전방산업의 업황 변동에 따라 당사의 수익성이 변동될 위험이 있으며, 당사 연결기준 매출 구성에 가장 큰 비중을 차지하고 있는 실리콘부문 역시 전방 수요 및 업황 변동에 따라 수익성이 변동될 가능성이 있습니다. 최근 주택거래 동향 회복 등에 따른 건축자재 수요 지속, 분체도료 해외 수주 및 점유 확대, 실리콘 부문 고부가가치 제품군 수요 증가세 지속 등에 따라 2024년 이후 당사의 수익성이 회복되고 있는 모습이나, 향후 주요 원자재 가격 재상승으로 추가적인 수익성 악화가 발생할 수 있으며, 주요국 추가 긴축 정책, 러시아-우크라이나 전쟁과 같은 지정학적 리스크 증대 등 당사가 통제할 수 없는 대외 변수로 인해 당사의 주요 수익성 지표들이 변동될 수 있으므로 투자자께서는 이 점에 대해 지속적인 모니터링이 필요합니다. [재무안정성 관련 위험] 나. 당사의 연결기준 차입규모는 2018년 이래 지속적으로 증가하는 추세로 2023년말 연결기준 당사의 총차입금은 5조 1,509억원으로 2022년말 대비 2,692억원 증가, 2024년 3분기말 연결기준 5조 5,160억원으로 2023년말 대비 3,652억원 증가하며 증가세를 이어갔습니다. 이는 2024년 5월 당사의 종속회사 MOM Holding Company에 대한 잔여 지분(40%) 확보를 위한 인수금융 차입금 발생에 주로 기인합니다. 부채비율 및 차입금의존도 역시 2024년 3분기말 연결기준 각각 164.2% 및 40.8%를 기록하며, 2018년 이래로 꾸준히 증가하고 있는 상황입니다. 한편, 당사는 2024년 5월 14일 MPM Holdings Inc.의 완전 모회사인 MOM Holding Company의 잔여 지분 40%에 해당하는 의결권부 전환우선주 40,941주를 약 8,079억원에 취득하였습니다. 다만, 당사는 잔여 지분 인수일 기존 MOM Holding Company의 잔여 지분을 보유하고 있던 엠오엠 제1호 사모투자 합자회사(당사 지분율 49.8%)로부터 4,020억원을 분배받음에 따라, 실질적으로 당사에게 소요되는 잔여 지분 취득금액은 4,060억원에 해당합니다. 당사의 MOM Holding Company 잔여 지분 취득에 따른 인수금융 차입금 발생 및 잔여지분(비지배지분) 취득에 따른 자본조정 등으로 당사의 부채비율은 2023년말 연결기준 145.1%에서 2024년 3분기말 164.2%로 상승하는 등 재무구조가 다소 악화되었으나, 향후 MOM Holding Company에 대한 지배력 강화를 위한 추가 자금소요 부담은 해소되었습니다. 당사는 안정적인 사업 구조와 우수한 경쟁 지위를 보유하고 있으며 당사의 영업현금흐름 창출 능력과 당사의 신인도를 바탕으로 한 자금 조달 능력 및 현금 유동성 고려 시 해당 자본적 지출로 인한 추가적인 재무안정성 저하는 제한될 것으로 판단됩니다. 그러나, 모멘티브 인수 등으로 인해 가중된 재무부담 지속 여부에 대해서는 지속적인 모니터링이 필요하며, 투자자께서는 이 점 유의하시기 바랍니다. [매출채권 대손 관련 위험] 다. 당사는 2024년 3분기말 연결기준 1조 3,699억원의 매출채권(대손충당금 및 현재가치할인차금 차감 후 금액)을 보유하고 있으며, 2019년 이후 채권(대손충당금 및 현재가치할인차금 차감 후 금액)잔액은 꾸준히 증가하고 있는 추세입니다. 2024년 3분기말 기준 당사 매출채권의 94.8%가 회수기한이 6개월 이하이므로 매출채권 회수에 대한 위험은 비교적 낮은 편이나, 예상치 못한 다양한 대내외 요인들로 인해 당사의 매출채권 회수가 지연되거나 미회수 리스크가 발생할 수 있습니다. 더불어, 전방산업의 침체가 발생할 경우 매출채권 회수 리스크가 커지고 이로 인한 대손충당금 설정으로 대손상각비가 계상됨에 따라 당사 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [실리콘 사업부문 물적분할 및 수직계열화 관련 수익성 변동 위험] 라. 당사는 실리콘 사업부문의 시너지 효과를 극대화하기 위하여, 연결실체 내에서 분할, 출자 등 지배구조재편 작업을 통해 실리콘 사업부문 수직계열화를 진행하였습니다. 먼저 당사는 2019년 5월 MOM Holding Company("MOM")에 대한 투자를 통해 글로벌 실리콘 제조업체인 MPM Holdings Inc. 및 그 종속회사들을 인수하였고, 이에 따라 실리콘 사업부 매출의 전체 매출에 대한 비중이 2019년 8.7% 내외에서 2024년 3분기 45.0%로 수준으로 확대되었습니다. 또한 2020년 09월 17일 이사회 결의 및 2020년 10월 30일 주주총회 승인을 통해 2020년 12월 01일을 분할기일로 실리콘 사업부문을 물적분할하여 (주)케이씨씨실리콘을 신설하였습니다. 이후 당사는 2021년 01월 07일 주금 납입 일정으로 MOM 유상증자에 주주배정으로 참여하여 의결권부 지분 60%를 확보하였으며, (주)케이씨씨실리콘의 발행주식 전부를 MOM 종속회사인 모멘티브코리아에 양도하여 (주)케이씨씨실리콘은 모멘티브코리아의 자회사로 편입되었습니다. 이후 모멘티브코리아의 해산으로 증권신고서 제출일 현재 MPM ASIA의 자회사로 편입되었습니다. 또한 당사는 Basildon 지분양수도, 중국 내 KCC광저우 영업양수도 등을 통해 실리콘 사업부문을 MOM 산하로 수직계열화하고 당사의 MOM에 대한 지배력을 강화하고 있는 상황입니다. 이와 더불어, 2021년 4월, MOM 지분 40%를 보유한 엠오엠 제1호 사모투자합자회사의 지분 49.8%를 취득하면서 모멘티브에 대한 지배력이 강화되었습니다. 한편, 2019년 3월 21일 당사는 MOM USA Limited Partnership(이하, "SJL")과 MPM Holdings Inc.(이하 "MPM")를 공동 인수하는 계약을 체결하고, SJL에게 공동매각요구권을 부여하였습니다. 동 공동매각요구권에 따라, MPM이 인수 완료일로부터 5년 이내에 적격 상장되지 못하는 경우, SJL은 당사에게 공동매각요구권을 행사할 수 있고, 당사는 이에 응하거나 매도청구권을 행사할 수 있으며, SJL이 공동매각요구권을 행사하는 경우 당사는 SJL에게 주식인수가격에 연 5.0%의 복리를 가산한 수익률을 보장해주여야 합니다. 2024년 5월까지 MPM이 상장되지 아니한 바 지분매매계약을 통하여 당사는 2024년 5월 14일(이하 "잔여 지분 인수일") MPM의 완전 모회사인 MOM의 잔여 지분 40%에 해당하는 의결권부 전환우선주 40,941주를 약 8,079억원에 취득하였습니다. 다만, 당사는 잔여 지분 인수일 당일 기존 MOM의 잔여 지분을 보유하고 있던 엠오엠 제1호 사모투자 합자회사(당사 지분율 49.8% 보유)로부터 약 4,020억원을 분배받음에 따라, 실질적으로 당사에게 소요되는 실질적인 지분 취득금액은 약 4,060억원에 해당합니다. 당사의 MOM 잔여 지분 취득에 따른 인수금융 차입금 발생 및 잔여지분(비지배지분) 취득에 따른 자본조정 등으로 당사의 부채비율은 2023년말 145.1%에서 2024년 3분기말 164.2%로 상승하는 등 재무구조가 다소 악화되었습니다. 또한, 당사는 종속회사의 재무구조 개선, 이자비용 감소 등을 위해 2024년 12월 당사의 종속회사인 MOM의 주주배정 유상증자에 참여하며 주식 120,709주를 5,578억원에 취득하였습니다. 해당 출자금은 다시 MOM에서 MPM으로 출자되어, 출자받은 금액 전액은 당사가 채무보증 중인 MPM의 차입금 상환에 사용되었습니다. 2021년부터 해당 실리콘 관련 사업 구조 재편 효과 및 수직 계열화에 따른 시너지 효과가 본격화되면서 당사의 수익성이 회복되었으나 향후 실리콘 관련 업황 변동이나 전방산업 위축으로 인해 해당 지배구조 개편 효과 및 수직계열화 효과가 미비할 가능성 또한 존재합니다. 이 경우, 당사를 포함한 계열회사 전반의 재무구조가 악화될 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. [원재료 가격, 유가 및 환율변동성에 따른 수익성 변동 위험] 마. 당사의 매출원가에서 가장 큰 비중을 차지하는 것은 실리콘(메탈 실리콘 외), 도료(xylene 등), PVC(PVC Resin외) 등 원유 관련 제품입니다. 따라서 국제유가 및 환율의 변동에 따라 화학제품(당사의 주요 원재료)의 가격이 연동되며 원재료 가격 상승은 당사의 원가부담을 야기하게 됩니다. 해당 원재료 가격 변동은 당사 매출총이익, 영업이익 등 주요 수익성 지표에 영향을 미치기 때문에 투자자께서는 이에 대한 지속적인 모니터링이 필요합니다. 유가의 경우, 글로벌 경기, 산유국의 지정학적 리스크, 주요국의 원유재고 수준 등에 따라 변동하고, 환율의 경우, 각국의 경제상황 등 대외변수에 따라 변동되는 특성을 가지고 있습니다. 환율 하락은 원재료의 수입 비중이 높은 당사 수익성에 긍정적인 영향을 미칠수 있으며, 유가 상승은 원재료 가격 상승으로 당사 수익성에 부정적인 영향을 미치는 것으로 판단됩니다. 투자자께서는 유가, 환율 등이 당사 주요 원재료 가격에 미치는 영향에 유의할 필요가 있습니다. 더불어, 투자자께서는 원재료 가격에 따라 변동하는 당사의 매출원가율 등 수익성 지표의 변동에 대해서도 지속적인 모니터링이 필요합니다. [당사 보유 금융자산 평가손익 변동 관련 위험] 바. 당사는 당사와 영업관계에 있는 회사의 지분을 당기손익-공정가치측정 금융자산으로 보유하고 있으며, 그 규모는 2024년 3분기말 연결기준 약 3조 337억원입니다. 이는 2024년 3분기말 연결기준 당사의 자산총액 13조 5,034억원 대비 약 22.5%를 차지하고 있습니다. 한편, 상기의 금융상품과 관련하여 당사는 2017년 중 새로운 기업회계기준서 제1109호 '금융상품'을 도입하고, 최초 적용일인 2017년 1월 1일 이후 최초로 도래하는 연차 보고기간말의 연결재무제표부터 기업회계기준서 제1109호를 적용하여 작성하였습니다. 동 회계기준의 개정으로 인하여 순금융손익으로 인식하게 되며, 순이익에 직접적으로 영향을 미치게 되었습니다. 따라서 주식 시장의 변동성에 따라 당사가 보유한 상장주식의 평가손익이 변동되면서 당사의 당기손익이 변동될 수 있다는 점에 대해 투자자께서는 유의하시기 바랍니다. 또한 당사 사업부문의 호조로 당사의 영업이익창출력이 확대됨에도 불구하고 당사 보유 상장주식의 기간 평가손실로 인해 당사의 당기손익이 당사의 영업활동에 따른 수익성을 충분히 반영할 수 없는 제한사항이 존재하는 점 역시 투자자께서는 유의하시기 바랍니다. [지급보증에 따른 잠재적 현금 유출 위험] 사. 당사의 공동기업인 PTC는 폴리실리콘 생산 공장의 설립 프로젝트를 위해 HSBC Saudi Arabia(이하 "HSBC")를 대출 대리인으로 하여 Saudi British Bank와 Alinma Bank로부터 공사대금을 차입하였습니다. 당사는 PTC의자금이 부족한 경우에 한하여, 프로젝트 완료를 위해 PTC의 다른주주와 함께 자금을 보충해야 할 의무를 가지고 있으며, 프로젝트가 중단됨에 따라 HSBC는 런던국제중재법원에 자금보충 의무의 이행을 청구하는 중재를 신청하였습니다. 당사는 2022년 8월 19일 런던국제중재법원으로부터 자금보충 의무의 이행을 위한 필요한 조치를 취할 것을 결정한 중재판정문을 발부 받았습니다. 당사는 해당의무와 관련하여 계약상 이행하여야 할 원금 및 이자비용 전액을 금융보증부채로 계상하였습니다. 당사는 2024년 3월 12일 서울중앙지방법원으로부터 런던국제중재법원의 중재판정 및 집행 결정 신청을 승인하는 판결문을 발부 받았으며, 2024년 3월 18일 서울고등법원에 항소하였습니다. 해당 내용이 당사의 재무제표에 추가적으로 미칠 영향은 없는것으로 판단하고 있습니다. 또한, PTC는 위의 공장 설립 프로젝트를 위해 SIDF(Saudi Industrial Development Fund)로부터 공사대금을 차입하였습니다. 현재 SIDF로부터 지급보증 의무 이행과 관련된 소송 또는 중재사건에 피신청되지는 않았으나, 당사는 지급보증 의무를 이행하여야 할 가능성이 높다고 판단해 해당 지급보증과 관련하여 계약상 이행하여야 할 원금 및 이자비용 전액을 금융보증부채로 계상하였습니다. 또한, 당사의 종속기업인 MOM Special Company(이하 "MSC")는 당사의 종속기업인 MOM Holding Company의 완전자회사로, MOM Holding Company와 MSC 및 MPM Holdings Inc.는 2018년 9월 13일 Agreement and Plan of Merger (이하 "합병계약")을 체결하였습니다. MSC는 합병계약상 합병교부금 지급재원 등을 마련하기 위하여 국민은행 등과 2019년 4월말에 차입계약을 체결하였으며, 당사는 총 차입금 USD 1,678,000,000 중 USD 839,000,000에 대해 지급보증하였습니다. 이후 당사는 2024년 12월 종속회사인 MOM Holding Company에 대한 유상증자 참여하며 주식 120,709주를 5,578억원에 취득하였습니다. 해당 출자금은 MOM Holding Comapny의 종속회사들을 거쳐 종국적으로 Momentive Performance Materials Inc.에 출자되었습니다. 출자 받은 금액 전액은 당사가 채무보증 중인 Momentive Performance Materials Inc. 차입금 상환에 사용되며, 당사의 채무보증금액은 USD439,000,000으로 감소하였습니다. 당사는 예상되는 지급보증금액에 대하여 기대신용손실 상당액을 금융보증부채로 계상하였습니다. MSC는 2019년 5월 15일 MPM Holdings Inc.에게 합병되었고 지급재원을 위한 차입계약은 MPM Holdings Inc.의 완전 자회사인 Momentive Performance Materials Inc. 에게 승계되었으며, 2023년 3월 말에 차입금의 만기를 2028년 3월 29일로 하는 변경계약을 체결하였습니다. 현재 지급보증이 실행된 상황은 아니지만 지급보증이 현실화될 경우, 당사의 예상치 못한 현금유출이 발생할 수 있습니다. 이러한 현금 유출은 당사 재무안정성에 부정적인 영향을 미치므로 투자자께서는 해당 지급보증의 현실화 가능성에 대해서 지속적으로 모니터링하시기 바랍니다. [우발채무 및 제재 관련 위험] 아. 증권신고서 제출 전영업일 기준 당사와 관련된 소송사건은 43건으로 소송액은 약 578억원입니다. 이외에도 계열회사 등에 대하여 채무보증을 제공하고 있으며, 그 밖의 우발채무 및 약정사항을 체결하고 있습니다. 현재 당사가 부담하고 있는 우발채무는 단기간에 현실화되어 당사의 재무구조에 부정적인 영향을 미칠만한 변동을 가져오지는 않을 것이라 판단됩니다. 그러나 향후 대내외적인 환경변화에 따라 우발채무가 현실화될 경우 당사의 재무구조 악화로 이어질 수 있기에 지속적인 모니터링이 필요합니다. 더불어, 당사 및 연결대상 종속회사가 금융당국 및 조세당국 등으로부터 관련법령에 따라 제재로 인하여 당사 영업활동 시 입찰제한조치 및 과징금 또는 벌금 부과 등이 집행될 가능성이 있습니다. 또한, 향후 예측하지 못한 상황으로 인해 피소되거나 정책당국의 제제를 받을 가능성 또한 존재합니다. 이로 인해 당사의 영업활동이 제약되거나 추가적인 현금유출로 인해 손익에 부정적인 영향을 미칠 가능성이 존재합니다. 따라서, 투자자께서는 이 점 유의하시기 바랍니다. [신규사업 추진 관련 위험] 자. 당사는 실리콘 사업분야를 강화하기 위하여 모멘티브를 인수하는 등 실리콘 사업 부문의 사업 경쟁력을 강화하고 있습니다. 한편, 신규사업은 당사의 외형을 확대하고 지속적인 성장성을 유지한다는 측면에서 긍정적이나 신규사업이 목표했던 바 성과를 달성하지 못하거나 사업 계획대로 추진되지 못하여 수익성을 달성하지 못할 경우, 당사 재무안정성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [모멘티브 인수에 따른 재무안정성 및 신용등급 변동 관련 위험] 차. 당사는 2019년 5월 14일 Momentive Performance Materials Inc. 인수를 위하여 MOM Holding Company의 지분(45.5%)을 537백만달러(6,358억원)에 취득하였습니다. 또한, 모멘티브 기존차입금 리파이낸싱 등으로 1,678 백만달러(약 2조원)의 인수금융을 발생시켰으며 인수금융 중 839백만달러(약 9,546억원)에 대해서는 분할당사가 지급보증을 제공하고 있습니다. 이어, 2021년 01월 06일 이사회를 통해 미국 실리콘 사업 계열사 MOM Holding Company에 약 4,000억원을 출자하기로 결의하였습니다. 이는 Momentive Performance Materials Inc.를 지배하고 있는 MPM Holdings Inc. ("Momentive") 산하로의 실리콘 사업 부문 수직계열화 및 MOM Holding Company에 대한 지배력 강화를 위한 것으로, 금번 출자로 동사의 MOM Holding Company에 대한 지분율은 60%로 증가하였습니다. 한편, 2021년 4월 모멘티브 인수 관련 재무적 투자자들의 조기 자금 회수 요구에 따라 MOM 투자회사에 대한 지분 매입(MOM 제1호 사모투자 합자회사에 대한 지분 약 49.81%, 3,837억원)이 실행되면서 추가적인 자금 소요가 발생하였습니다. 한편, 당사는 2024년 5월 14일 MPM Holdings Inc.의 완전 모회사인 MOM Holding Company의 잔여 지분 40%에 해당하는 의결권부 전환우선주 40,941주를 약 8,079억원에 취득하였습니다. 다만, 당사는 잔여 지분 인수일 당일 MOM Holding Company의 잔여 지분을 보유하고 있던 엠오엠 제1호 사모투자 합자회사(당사 지분율 49.8% 보유)로부터 4,020억원을 분배받음에 따라, 실질적으로 당사에게 소요되는 잔여 지분 취득금액은 4,060억원에 해당하며, 향후 MOM Holding Company에 대한 지배력 강화를 위한 추가 자금소요 부담은 해소되었습니다. 이후 당사는 2024년 12월 종속회사인 MOM Holding Company에 대한 유상증자 참여하며 주식 120,709주를 5,578억원에 취득하였습니다. 해당 출자금은 MOM Holding Comapny의 종속회사들을 거쳐 종국적으로 Momentive Performance Materials Inc.에 출자되었습니다. 출자 받은 금액 전액은 당사가 채무보증 중인 Momentive Performance Materials Inc. 차입금 상환에 사용되며, 당사의 채무보증금액은 839백만달러에서 439백만달러로 감소하였습니다. 당사의 우수한 사업 경쟁력을 고려할 때 당사의 모멘티브 인수로 인한 국내·외 추가적인 신용등급 하향은 제한적일 것으로 판단됩니다. 다만, 모멘티브 인수로 인한 재무부담 가중된 상황이기 때문에 투자자께서는 해당 재무부담 개선 여부가 신용등급에 미치는 영향을 지속적으로 모니터링할 필요가 있습니다. 향후, 재무부담이 개선되지 못하고 차입부담이 증대될 경우, 재무적 불안정성이 야기될 수 있으며, 신용평가사들이 당사 신용등급 전망을 하향변경 시, 자금 조달비용 상승등의 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. |

| 기타 투자위험 | [환금성 제약 위험] 가. 금번 발행되는 제78-1회 및 제78-2회 무보증사채는 채권상장요건을 충족하여 상장심사를 통과할 것으로 판단되나, 채권시장에 존재하는 여러 변수들과 변동성에 따른 수급 불균형 등의 이유로 환금성이 제한될 가능성이 있으니, 투자자께서는 유의하시기 바랍니다. [사채의 기한의 이익 상실 관련 위험] 나. 당사가 본 사채의 발행을 위해 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. [사채의 신용등급과 관련된 사항] 다. 한국신용평가㈜ 및 한국기업평가㈜는 본 사채의 신용등급을 AA-(안정적)으로 평가하였습니다. 이 신용등급이 원리금 상환을 보장하는 것은 아니며, 투자자 여러분께서는 상기 검토결과와 더불어 동 증권신고서 및 투자설명서에 기재된 당사 전반에 걸친 현황 및 재무상의 위험과 산업 및 영업상의 위험요소를 참고하여 투자의사 결정을 하시기 바랍니다. [사채의 전자등록과 관련된 사항] 라. 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로 실물 채권을 발행하거나 등록필증을 교부하지 아니합니다. [증권신고서의 효력 발생과 관련된 사항] 마. 본 공시서류 상의 공모일정은 확정된 것이 아니며, 증권신고서의 기재사항은 금융감독원 공시심사과정에서 정정사유가 발생할 경우 변경될 수 있음을 투자자께서는 유의하시기 바라며, 최종 증권신고서 및 투자설명서의 내용을 반드시 참고하시기 바랍니다. [원리금 지급 불이행 위험] 바. 본 사채는 「예금자보호법」의 적용 대상이 아니고, 금융기관 등이 보증한 것이 아니며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 또한 본 사채는 무보증 공모사채이며, 본 채권의 원리금 상환은 발행회사인 주식회사 케이씨씨가 전적으로 책임집니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 78-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

210,000,000,000 | 모집(매출)총액 | 210,000,000,000 |

| 발행가액 | 210,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2028년 03월 07일 |

| 원리금 지급대행기관 |

(주)하나은행 신사동지점 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 19일 | 한국신용평가 | 회사채 (AA-) |

| 2025년 02월 19일 | 한국기업평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 18,000,000 | 180,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 미래에셋증권 | 3,000,000 | 30,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 03월 07일 | 2025년 03월 07일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 210,000,000,000 |

| 발행제비용 | 600,161,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2025년 02월 10일 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2025년 03월 07일이며, 상장예정일은 2025년 03월 10일임. ▶ 본 사채의 사채관리회사는 한국증권금융(주)임. |

||

| 주1) 본 사채는 2025년 02월 27일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집(매출)총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제78-1회 및 제78-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 오천억원(\500,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(권면(전자등록)총액, 모집(매출)총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 28일 정정신고서를 통해 공시할 예정입니다. 주5) "최종 인수수수료"는 발행회사의 판단에 따라 "공동대표주관회사"에게 정액으로 지급할 수 있습니다. |

| 회차 : | 78-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

40,000,000,000 | 모집(매출)총액 | 40,000,000,000 |

| 발행가액 | 40,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2030년 03월 07일 |

| 원리금 지급대행기관 |

(주)하나은행 신사동지점 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 19일 | 한국신용평가 | 회사채 (AA-) |

| 2025년 02월 19일 | 한국기업평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 신한투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 삼성증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 키움증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 03월 07일 | 2025년 03월 07일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 40,000,000,000 |

| 발행제비용 | 142,461,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2025년 02월 10일 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2025년 03월 07일이며, 상장예정일은 2025년 03월 10일임. ▶ 본 사채의 사채관리회사는 한국증권금융(주)임. |

||

| 주1) 본 사채는 2025년 02월 27일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집(매출)총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제78-1회 및 제78-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 오천억원(\500,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(권면(전자등록)총액, 모집(매출)총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 28일 정정신고서를 통해 공시할 예정입니다. 주5) "최종 인수수수료"는 발행회사의 판단에 따라 "공동대표주관회사"에게 정액으로 지급할 수 있습니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회차 : 78-1] | (단위 : 원) |

| 항 목 | 내 용 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사 채 종 목 | 무보증사채 | ||||||||||||

| 구 분 | 무기명식 이권부 무보증사채 | ||||||||||||

| 전자등록총액 | 210,000,000,000 | ||||||||||||

| 할 인 율(%) | - | ||||||||||||

| 발행수익률(%) | - | ||||||||||||

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | ||||||||||||

| 모집 또는 매출총액 | 210,000,000,000 | ||||||||||||

| 각 사채의 금액 | 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | ||||||||||||

| 이자율 | 연리이자율(%) | - | |||||||||||

| 변동금리부사채이자율 | - | ||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 은행의 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 각 지급기일에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||

| 이자지급 기한 |

|

||||||||||||

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) | |||||||||||

| 평가일자 | 2025. 02. 19 / 2025. 02. 19 | ||||||||||||

| 평가결과등급 | AA-(안정적) / AA-(안정적) | ||||||||||||

| 주관회사의 분석 |

주관회사명 | 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주), 신한투자증권(주) | |||||||||||

| 분석일자 | 2025년 02월 24일 | ||||||||||||

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 각 사채의 만기에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. | |||||||||||

| 상 환 기 한 | 2028년 03월 07일 | ||||||||||||

| 납 입 기 일 | 2025년 03월 07일 | ||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 신사동지점 | |||||||||||

| 회사고유번호 | 00105271 | ||||||||||||

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2025년 02월 10일 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2025년 03월 07일이며, 상장예정일은 2025년 03월 10일임. ▶ 본 사채의 사채관리회사는 한국증권금융(주)임. |

||||||||||||

| 주1) 본 사채는 2025년 02월 27일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제78-1회 및 제78-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 오천억원(\500,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(전자등록총액, 모집 또는 매출총액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 28일 정정신고서를 통해 공시할 예정입니다. |

| [회차 : 78-2] | (단위 : 원) |

| 항 목 | 내 용 | ||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사 채 종 목 | 무보증사채 | ||||||||||||||||||||

| 구 분 | 무기명식 이권부 무보증사채 | ||||||||||||||||||||

| 전자등록총액 | 40,000,000,000 | ||||||||||||||||||||

| 할 인 율(%) | - | ||||||||||||||||||||

| 발행수익률(%) | - | ||||||||||||||||||||

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | ||||||||||||||||||||

| 모집 또는 매출총액 | 40,000,000,000 | ||||||||||||||||||||

| 각 사채의 금액 | 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | ||||||||||||||||||||

| 이자율 | 연리이자율(%) | - | |||||||||||||||||||

| 변동금리부사채이자율 | - | ||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 은행의 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 각 지급기일에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|||||||||||||||||||

| 이자지급 기한 |

|

||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) | |||||||||||||||||||

| 평가일자 | 2025. 02. 19 / 2025. 02. 19 | ||||||||||||||||||||

| 평가결과등급 | AA-(안정적) / AA-(안정적) | ||||||||||||||||||||

| 주관회사의 분석 |

주관회사명 | 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주), 신한투자증권(주) | |||||||||||||||||||

| 분석일자 | 2025년 02월 24일 | ||||||||||||||||||||

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 각 사채의 만기에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. | |||||||||||||||||||

| 상 환 기 한 | 2030년 03월 07일 | ||||||||||||||||||||

| 납 입 기 일 | 2025년 03월 07일 | ||||||||||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 신사동지점 | |||||||||||||||||||

| 회사고유번호 | 00105271 | ||||||||||||||||||||

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2025년 02월 10일 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2025년 03월 07일이며, 상장예정일은 2025년 03월 10일임. ▶ 본 사채의 사채관리회사는 한국증권금융(주)임. |

||||||||||||||||||||

| 주1) 본 사채는 2025년 02월 27일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제78-1회 및 제78-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 오천억원(\500,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(전자등록총액, 모집 또는 매출총액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 28일 정정신고서를 통해 공시할 예정입니다. |

2. 공모방법

- 해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, 담당임원 및 부서장 등 - 공동대표주관회사 : 담당임원 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정, 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 | 공동대표주관회사인 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)는 (주)케이씨씨의 제78-1회 및 제78-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리, 국고 및 등급민평 대비 스프레드 동향, 비교대상 기업 최근 발행 내역, 최근 채권시장 동향 및 전망 등을 고려하여 공모희망금리를 결정하였습니다. |

| 공모희망금리 | 공동대표주관회사인 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)는 (주)케이씨씨의 제78-1회 및 제78-2회 무보증사채의 발행에 있어 공모희망금리를 다음과 같이 정의합니다. - 제78-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. - 제78-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 본 사채의 공모희망금리 밴드는 (주)케이씨씨의 개별민평금리와 등급민평금리 및 시장상황 등을 고려하여 결정되었습니다. 공동대표주관회사가 제시하는 공모희망금리 밴드는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. 공모희망금리 산정에 대한 구체적인 근거는 아래 (주1) 공모희망금리 산정근거를 참고하여 주시기 바립니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 방법은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 발행회사와 공동대표주관회사가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량: 50억원 ② 최고 신청수량: 각 회차별 본 사채 발행예정금액 ③ 수량단위: 50억원 ④ 가격단위: 0.01%p. |

| 배정대상 및 기준 |

본 사채의 배정은 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사"의 내부지침과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1) 공모희망금리 산정근거

공동대표주관회사인 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토 및 고려하여 본사채의 공모희망금리를 결정하였습니다.

① 민간채권평가회사 평가금리 및 스프레드 동향

(1) 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 '(주)케이씨씨 회사채 3년 만기 및 5년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'(이하 '개별민평 3년' 및 '개별민평 5년')

| [기준일: 2025년 02월 21일] | (단위: %) |

| 구 분 | 한국자산평가(주) | KIS자산평가(주) | 나이스피앤아이(주) | (주)FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| (주)케이씨씨 3년 만기 | 3.273 | 3.305 | 3.316 | 3.316 | 3.302 |

| (주)케이씨씨 5년 만기 | 3.568 | 3.564 | 3.522 | 3.582 | 3.559 |

| (출처) 본드웹 |

(2) 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 "AA-등급" 3년 만기 및 5년 만기 회사채 수익률의 산술평균(이하 '등급민평 3년' 및 '등급민평 5년' )

| [기준일: 2025년 02월 21일] | (단위: %) |

| 항목 | 한국자산평가(주) | KIS자산평가(주) | 나이스피앤아이(주) | (주)FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| "AA-" 3년 만기 회사채 수익률 | 3.173 | 3.210 | 3.206 | 3.196 | 3.196 |

| "AA-" 5년 만기 회사채 수익률 | 3.338 | 3.369 | 3.352 | 3.372 | 3.357 |

| (출처) 본드웹 |

(3) 위 (1) 및 (2) 산술평균 금리와 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 3년 및 5년 만기 국고채권 수익률의 산술평균(이하, '국고 3년' 및 '국고 5년')간의 스프레드

| [기준일: 2025년 02월 21일] | (단위: %, %p.) |

| 만기 | 국고금리 | 국고금리 대비 (주)케이씨씨 개별민평 수익률 스프레드 |

국고금리 대비 AA- 등급민평 수익률 스프레드 |

|---|---|---|---|

| 3년 | 2.615 | 0.687 | 0.581 |

| 5년 | 2.730 | 0.829 | 0.627 |

| (출처) 본드웹 |

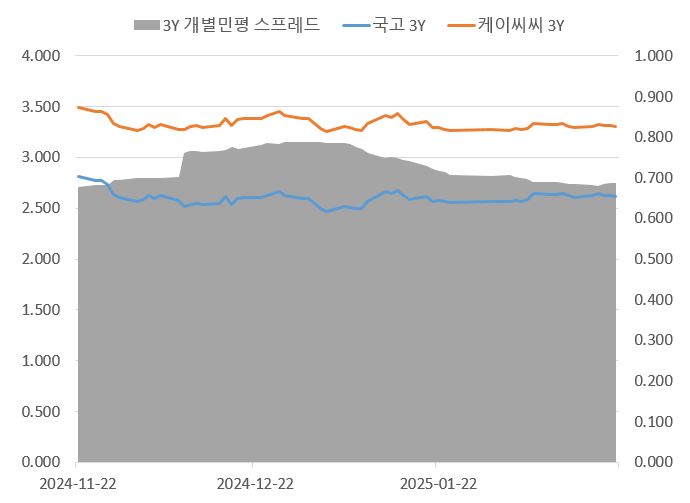

(4) 최근 3개월 간 (주)케이씨씨 개별민평금리, AA-등급민평금리, 국고채권 최종호가수익률 및 스프레드 추이

| [3년 만기 국고채권 최종호가수익률, 등급민평 및 개별민평 스프레드 추이] | |

| (기준일 : 2024.11.22 ~ 2025.02.21, 최근일자 순) | (단위 : %, %p.) |

| 날짜 | 평가금리 | Credit Spread(신용스프레드) | |||

|---|---|---|---|---|---|

| 국고금리 | AA- 등급민평 |

㈜케이씨씨 개별민평 |

AA-등급민평 스프레드 |

㈜케이씨씨 개별민평 스프레드 |

|

| 2025-02-21 | 2.615 | 3.196 | 3.302 | 0.581 | 0.687 |

| 2025-02-20 | 2.627 | 3.207 | 3.314 | 0.580 | 0.687 |

| 2025-02-19 | 2.630 | 3.208 | 3.314 | 0.578 | 0.684 |

| 2025-02-18 | 2.642 | 3.216 | 3.322 | 0.574 | 0.680 |

| 2025-02-17 | 2.622 | 3.197 | 3.304 | 0.575 | 0.682 |

| 2025-02-14 | 2.607 | 3.186 | 3.292 | 0.579 | 0.685 |

| 2025-02-13 | 2.625 | 3.204 | 3.310 | 0.579 | 0.685 |

| 2025-02-12 | 2.645 | 3.226 | 3.332 | 0.581 | 0.687 |

| 2025-02-11 | 2.637 | 3.219 | 3.326 | 0.582 | 0.689 |

| 2025-02-10 | 2.632 | 3.216 | 3.322 | 0.584 | 0.690 |

| 2025-02-07 | 2.645 | 3.230 | 3.336 | 0.585 | 0.691 |

| 2025-02-06 | 2.588 | 3.179 | 3.286 | 0.591 | 0.698 |

| 2025-02-05 | 2.572 | 3.165 | 3.272 | 0.593 | 0.700 |

| 2025-02-04 | 2.581 | 3.176 | 3.282 | 0.595 | 0.701 |

| 2025-02-03 | 2.563 | 3.163 | 3.269 | 0.600 | 0.706 |

| 2025-01-31 | 2.570 | 3.169 | 3.275 | 0.599 | 0.705 |

| 2025-01-24 | 2.560 | 3.160 | 3.266 | 0.600 | 0.706 |

| 2025-01-23 | 2.565 | 3.173 | 3.279 | 0.608 | 0.714 |

| 2025-01-22 | 2.577 | 3.187 | 3.293 | 0.610 | 0.716 |

| 2025-01-21 | 2.570 | 3.187 | 3.292 | 0.617 | 0.722 |

| 2025-01-20 | 2.621 | 3.246 | 3.351 | 0.625 | 0.730 |

| 2025-01-17 | 2.587 | 3.223 | 3.328 | 0.636 | 0.741 |

| 2025-01-16 | 2.625 | 3.265 | 3.370 | 0.640 | 0.745 |

| 2025-01-15 | 2.680 | 3.324 | 3.429 | 0.644 | 0.749 |

| 2025-01-14 | 2.647 | 3.293 | 3.398 | 0.646 | 0.751 |

| 2025-01-13 | 2.665 | 3.309 | 3.414 | 0.644 | 0.749 |

| 2025-01-10 | 2.570 | 3.226 | 3.331 | 0.656 | 0.761 |

| 2025-01-09 | 2.496 | 3.162 | 3.267 | 0.666 | 0.771 |

| 2025-01-08 | 2.500 | 3.171 | 3.276 | 0.671 | 0.776 |

| 2025-01-07 | 2.511 | 3.189 | 3.294 | 0.678 | 0.783 |

| 2025-01-06 | 2.523 | 3.204 | 3.309 | 0.681 | 0.786 |

| 2025-01-03 | 2.470 | 3.151 | 3.256 | 0.681 | 0.786 |

| 2025-01-02 | 2.501 | 3.185 | 3.290 | 0.684 | 0.789 |

| 2024-12-31 | 2.596 | 3.280 | 3.385 | 0.684 | 0.789 |

| 2024-12-30 | 2.596 | 3.280 | 3.385 | 0.684 | 0.789 |

| 2024-12-27 | 2.625 | 3.309 | 3.414 | 0.684 | 0.789 |

| 2024-12-26 | 2.670 | 3.349 | 3.454 | 0.679 | 0.784 |

| 2024-12-24 | 2.624 | 3.305 | 3.410 | 0.681 | 0.786 |

| 2024-12-23 | 2.609 | 3.284 | 3.389 | 0.675 | 0.780 |

| 2024-12-20 | 2.612 | 3.281 | 3.386 | 0.669 | 0.774 |

| 2024-12-19 | 2.600 | 3.267 | 3.372 | 0.667 | 0.772 |

| 2024-12-18 | 2.541 | 3.213 | 3.318 | 0.672 | 0.777 |

| 2024-12-17 | 2.618 | 3.282 | 3.387 | 0.664 | 0.769 |

| 2024-12-16 | 2.551 | 3.212 | 3.317 | 0.661 | 0.766 |

| 2024-12-13 | 2.536 | 3.195 | 3.300 | 0.659 | 0.764 |

| 2024-12-12 | 2.547 | 3.208 | 3.313 | 0.661 | 0.766 |

| 2024-12-11 | 2.535 | 3.196 | 3.301 | 0.661 | 0.766 |

| 2024-12-10 | 2.516 | 3.173 | 3.278 | 0.657 | 0.762 |

| 2024-12-09 | 2.573 | 3.167 | 3.275 | 0.594 | 0.702 |

| 2024-12-06 | 2.622 | 3.213 | 3.321 | 0.591 | 0.699 |

| 2024-12-05 | 2.600 | 3.192 | 3.300 | 0.592 | 0.700 |

| 2024-12-04 | 2.625 | 3.217 | 3.324 | 0.592 | 0.699 |

| 2024-12-03 | 2.585 | 3.177 | 3.284 | 0.592 | 0.699 |

| 2024-12-02 | 2.565 | 3.157 | 3.264 | 0.592 | 0.699 |

| 2024-11-29 | 2.611 | 3.200 | 3.307 | 0.589 | 0.696 |

| 2024-11-28 | 2.640 | 3.227 | 3.335 | 0.587 | 0.695 |

| 2024-11-27 | 2.740 | 3.317 | 3.423 | 0.577 | 0.683 |

| 2024-11-26 | 2.772 | 3.348 | 3.454 | 0.576 | 0.682 |

| 2024-11-25 | 2.771 | 3.347 | 3.453 | 0.576 | 0.682 |

| 2024-11-22 | 2.817 | 3.388 | 3.494 | 0.571 | 0.677 |

| (출처) 본드웹 |

| 주1) '등급민평 스프레드' = 'AA-등급민평' - '국고금리' |

| 주2) '개별민평 스프레드' = '(주)케이씨씨 개별민평' -' 국고금리 |

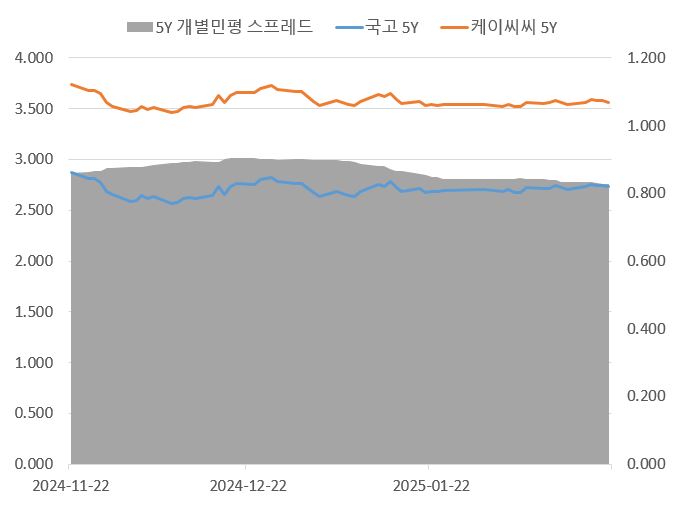

| [5년 만기 국고채권 최종호가수익률, 등급민평 및 개별민평 스프레드 추이] | |

| (기준일 : 2024.11.22 ~ 2025.02.21, 최근일자 순) | (단위 : %, %p.) |

| 날짜 | 평가금리 | Credit Spread(신용스프레드) | |||

|---|---|---|---|---|---|

| 국고금리 | AA- 등급민평 |

㈜케이씨씨 개별민평 |

AA-등급민평 스프레드 |

㈜케이씨씨 개별민평 스프레드 |

|

| 2025-02-21 | 2.730 | 3.357 | 3.559 | 0.627 | 0.829 |

| 2025-02-20 | 2.748 | 3.376 | 3.577 | 0.628 | 0.829 |

| 2025-02-19 | 2.747 | 3.378 | 3.579 | 0.631 | 0.832 |

| 2025-02-18 | 2.755 | 3.389 | 3.590 | 0.634 | 0.835 |

| 2025-02-17 | 2.730 | 3.364 | 3.565 | 0.634 | 0.835 |

| 2025-02-14 | 2.708 | 3.342 | 3.543 | 0.634 | 0.835 |

| 2025-02-13 | 2.727 | 3.361 | 3.562 | 0.634 | 0.835 |

| 2025-02-12 | 2.742 | 3.380 | 3.581 | 0.638 | 0.839 |

| 2025-02-11 | 2.720 | 3.359 | 3.561 | 0.639 | 0.841 |

| 2025-02-10 | 2.712 | 3.353 | 3.554 | 0.641 | 0.842 |

| 2025-02-07 | 2.722 | 3.364 | 3.565 | 0.642 | 0.843 |

| 2025-02-06 | 2.680 | 3.324 | 3.526 | 0.644 | 0.846 |

| 2025-02-05 | 2.675 | 3.318 | 3.519 | 0.643 | 0.844 |

| 2025-02-04 | 2.702 | 3.345 | 3.546 | 0.643 | 0.844 |

| 2025-02-03 | 2.682 | 3.325 | 3.526 | 0.643 | 0.844 |

| 2025-01-31 | 2.702 | 3.345 | 3.546 | 0.643 | 0.844 |

| 2025-01-24 | 2.700 | 3.343 | 3.544 | 0.643 | 0.844 |

| 2025-01-23 | 2.687 | 3.333 | 3.535 | 0.646 | 0.848 |

| 2025-01-22 | 2.690 | 3.337 | 3.538 | 0.647 | 0.848 |

| 2025-01-21 | 2.675 | 3.327 | 3.528 | 0.652 | 0.853 |

| 2025-01-20 | 2.715 | 3.372 | 3.573 | 0.657 | 0.858 |

| 2025-01-17 | 2.690 | 3.354 | 3.556 | 0.664 | 0.866 |

| 2025-01-16 | 2.725 | 3.389 | 3.591 | 0.664 | 0.866 |

| 2025-01-15 | 2.782 | 3.451 | 3.653 | 0.669 | 0.871 |

| 2025-01-14 | 2.737 | 3.417 | 3.618 | 0.680 | 0.881 |

| 2025-01-13 | 2.755 | 3.436 | 3.637 | 0.681 | 0.882 |

| 2025-01-10 | 2.682 | 3.368 | 3.570 | 0.686 | 0.888 |

| 2025-01-09 | 2.635 | 3.324 | 3.528 | 0.689 | 0.893 |

| 2025-01-08 | 2.647 | 3.338 | 3.542 | 0.691 | 0.895 |

| 2025-01-07 | 2.662 | 3.355 | 3.559 | 0.693 | 0.897 |

| 2025-01-06 | 2.685 | 3.379 | 3.583 | 0.694 | 0.898 |

| 2025-01-03 | 2.635 | 3.329 | 3.533 | 0.694 | 0.898 |

| 2025-01-02 | 2.675 | 3.369 | 3.573 | 0.694 | 0.898 |

| 2024-12-31 | 2.765 | 3.463 | 3.666 | 0.698 | 0.901 |

| 2024-12-30 | 2.765 | 3.463 | 3.666 | 0.698 | 0.901 |

| 2024-12-27 | 2.786 | 3.483 | 3.686 | 0.697 | 0.900 |

| 2024-12-26 | 2.825 | 3.523 | 3.726 | 0.698 | 0.901 |

| 2024-12-24 | 2.800 | 3.499 | 3.703 | 0.699 | 0.903 |

| 2024-12-23 | 2.757 | 3.457 | 3.661 | 0.700 | 0.904 |

| 2024-12-20 | 2.760 | 3.460 | 3.664 | 0.700 | 0.904 |

| 2024-12-19 | 2.730 | 3.430 | 3.634 | 0.700 | 0.904 |

| 2024-12-18 | 2.655 | 3.354 | 3.558 | 0.699 | 0.903 |

| 2024-12-17 | 2.732 | 3.422 | 3.626 | 0.690 | 0.894 |

| 2024-12-16 | 2.650 | 3.340 | 3.544 | 0.690 | 0.894 |

| 2024-12-13 | 2.615 | 3.307 | 3.511 | 0.692 | 0.896 |

| 2024-12-12 | 2.630 | 3.318 | 3.522 | 0.688 | 0.892 |

| 2024-12-11 | 2.615 | 3.305 | 3.508 | 0.690 | 0.893 |

| 2024-12-10 | 2.582 | 3.269 | 3.473 | 0.687 | 0.891 |

| 2024-12-09 | 2.572 | 3.257 | 3.461 | 0.685 | 0.889 |

| 2024-12-06 | 2.633 | 3.312 | 3.516 | 0.679 | 0.883 |

| 2024-12-05 | 2.615 | 3.293 | 3.497 | 0.678 | 0.882 |

| 2024-12-04 | 2.642 | 3.318 | 3.521 | 0.676 | 0.879 |

| 2024-12-03 | 2.600 | 3.276 | 3.479 | 0.676 | 0.879 |

| 2024-12-02 | 2.590 | 3.266 | 3.469 | 0.676 | 0.879 |

| 2024-11-29 | 2.652 | 3.323 | 3.526 | 0.671 | 0.874 |

| 2024-11-28 | 2.686 | 3.356 | 3.560 | 0.670 | 0.874 |

| 2024-11-27 | 2.779 | 3.442 | 3.646 | 0.663 | 0.867 |

| 2024-11-26 | 2.810 | 3.472 | 3.676 | 0.662 | 0.866 |

| 2024-11-25 | 2.818 | 3.479 | 3.682 | 0.661 | 0.864 |

| 2024-11-22 | 2.877 | 3.534 | 3.738 | 0.657 | 0.861 |

| (출처) 본드웹 |

| 주1) '등급민평 스프레드' = 'AA-등급민평' - '국고금리' |

| 주2) '개별민평 스프레드' = '(주)케이씨씨 개별민평' -' 국고금리 |

| [개별민평 추이 - 3년 만기] |

| (단위 : %) |

|

|

3년 만기 |

| (출처) 본드웹 |

| [개별민평 추이 - 5년 만기] |

| (단위 : %) |

|

|

5년 만기 |

| (출처) 본드웹 |

② 최근 3개월 간 발행된 동일등급(AA-등급) 동일 만기(3년, 5년) 회사채 발행사례 검토

최근 3개월간(2024.11.22 ~ 2025.02.21) 발행된 동일등급(AA-) 동일만기(3년 및 5년) 회사채 발행 내역은 다음과 같습니다. 동일만기 동일등급 발행사례는 3년 및 5년물 각각 18건, 9건입니다. 기준금리의 경우, 3년물 18건 중 17건은 개별민평을 공모희망금리 산정의 기준금리로 선정하였으며, 1건은 등급민평을 공모희망금리 산정의 기준금리로 선정하였습니다. 5년물 9건 중 8건은 개별민평을 공모희망금리 산정의 기준금리로 선정하였으며, 1건은 등급민평을 공모희망금리 산정의 기준금리로 선정하였습니다. 3년물 및 5년물 모두 금리밴드 상단을 기준민평에 +30bp ~ +40bp를 가산한 수준으로 제시하였으며, 발행확정 스프레드의 경우, 3년물은 15건 언더발행, 3건 오버발행되었고, 5년물은 9건 모두 언더발행되었습니다. 또한, 발행사례 27건 모두 수요예측 공모금액 이상으로 유효수요 참여가 발생하였습니다.

| [최근 3개월 내 동일등급(AA-) 회사채 3년, 5년물 발행 사례 검토] |

| (단위: 억원, bp, %) |

| 만기 | 종목명 | 발행일 | 공모금액 (억원) |

발행금액 (억원) |

공모희망금리 | 발행조건 (확정후) |

발행금리 (%) |

수요예측 경쟁률 |

| 3년 | 대상148-2 | 2025-01-16 | 1,500 | 1,900 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -7 | 3.143 | 7.40:1 |

| 한화에어로스페이스129-2 | 2025-01-16 | 1,000 | 2,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -19 | 3.180 | 14.70:1 | |

| LG헬로비전14 | 2025-01-17 | 1,000 | 1,600 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -1 | 3.113 | 3.90:1 | |

| 동원산업39-1 | 2025-01-21 | 700 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -15 | 3.045 | 7.21:1 | |

| KCC글라스4-1 | 2025-01-22 | 1,100 | 1,900 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -11 | 3.076 | 5.23:1 | |

| 예스코홀딩스4-2 | 2025-01-22 | 500 | 500 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -27 | 3.110 | 9.00:1 | |

| 코웨이7-1 | 2025-01-23 | 1,100 | 2,300 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -16 | 3.021 | 11.09:1 | |

| SK가스42-1 | 2025-01-23 | 700 | 1,700 | 개별민평 3년 -0.30%p. ~ +0.30%p | -6 | 2.963 | 11.57:1 | |

| 한국항공우주28-1 | 2025-01-24 | 2,000 | 3,700 | 개별민평 3년 -0.30%p. ~ +0.30%p | -25 | 2.994 | 8.30:1 | |

| 나래에너지서비스6-1 | 2025-01-24 |

1,000 | 1,700 | 등급민평 3년 -0.30%p. ~ +0.30%p | -7 | 3.103 | 5.00:1 | |

| 한화토탈에너지스29-2 | 2025-02-05 | 1,000 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p | +15 | 3.372 | 4.60:1 | |

| SK지오센트릭23-2 | 2025-02-05 | 900 | 2,100 | 개별민평 3년 -0.30%p. ~ +0.30%p | +17 | 3.384 | 4.78:1 | |

| 현대트랜시스48-2 | 2025-02-19 | 2,000 | 3,000 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -7 | 3.070 | 5.13:1 | |

| 코리아에너지터미널5 | 2025-02-19 | 1,000 | 1,700 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -17 | 3.165 | 11.45:1 | |

| 엘에스일렉트릭188-1 | 2025-02-20 | 1,000 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -5 | 3.005 | 6.40:1 | |

| SK리츠6-2 | 2025-02-20 | 700 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -3 | 3.372 | 5.50:1 | |

| 호텔롯데77-2 | 2025-02-20 | 400 | 700 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -8 | 3.396 | 10.63:1 | |

| 한화솔루션292-2 | 2025-02-21 | 500 | 500 | 개별민평 3년 -0.40%p. ~ +0.40%p | +19 | 3.547 | 1.88:1 | |

| 5년 | 한화에어로스페이스129-3 | 2025-01-16 | 500 | 1,000 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -17 | 3.299 | 7.50:1 |

| 동원산업39-2 | 2025-01-21 | 300 | 600 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -15 | 3.153 | 8.67:1 | |

| KCC글라스4-2 | 2025-01-22 | 400 | 600 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -12 | 3.223 | 3.13:1 | |

| 코웨이7-2 | 2025-01-23 | 400 | 700 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -16 | 3.132 | 10.50:1 | |

| SK가스42-2 | 2025-01-23 | 500 | 700 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -3 | 3.070 | 6.40:1 | |

| 한국항공우주28-2 | 2025-01-24 | 500 | 1,300 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -27 | 3.147 | 14:00:1 | |

| 나래에너지서비스6-2 | 2025-01-24 |

500 | 800 | 등급민평 5년 -0.30%p. ~ +0.30%p. | -6 | 3.273 | 3.00:1 | |

| 현대트랜시스48-3 | 2025-02-19 | 500 | 1,400 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -7 | 3.216 | 7.00:1 | |

| 엘에스일렉트릭188-2 | 2025-02-20 | 500 | 700 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -7 | 3.135 | 2.80:1 |

| (출처) 금융감독원 전자공시시스템 주) 후순위채 제외 |

③ 최근 3개월 간(2024.11.22 ~ 2025.02.21) (주)케이씨씨 공모회사채 유통물 거래 현황

최근 3개월간 거래가 이루어진 공모회사채 유통물의 총 거래건수는 19건이며, 총 거래량은 7,700억원입니다. 또한 (주)케이씨씨 공모 회사채 유통물은 평균수익률과 종목별 민평금리 사이의 스프레드가 -10.6bp ~ +16bp 수준이었습니다.

| [최근 3개월 간 (주)케이씨씨 공모 회사채 유통금리] | (단위:%, bp, 억원) |

| 종목명 | 거래일자 | 민평수익률 | 수익률 | 평균-민평 | 만기일 | 거래량 | 시장 | ||

|---|---|---|---|---|---|---|---|---|---|

| 최고 | 최저 | 평균 | |||||||

| 케이씨씨74-1 | 2024-11-28 | 3.577 | 3.528 | 3.503 | 3.516 | -6.2 | 2025-04-08 | 200 | 장외 |

| 케이씨씨77-2 | 2024-11-28 | 3.392 | 3.362 | 3.362 | 3.362 | -3 | 2027-10-07 | 200 | 장외 |

| 케이씨씨77-1 | 2024-11-29 | 3.241 | 3.181 | 3.181 | 3.181 | -6 | 2026-10-07 | 1,200 | 장외 |

| 케이씨씨77-2 | 2024-12-10 | 3.254 | 3.234 | 3.231 | 3.233 | -2.2 | 2027-10-07 | 200 | 장외 |

| 케이씨씨73-2 | 2024-12-11 | 3.191 | 3.226 | 3.226 | 3.226 | 3.5 | 2026-10-08 | 300 | 장외 |

| 케이씨씨77-2 | 2024-12-11 | 3.254 | 3.234 | 3.234 | 3.234 | -2 | 2027-10-07 | 100 | 장외 |

| 케이씨씨77-1 | 2024-12-13 | 3.21 | 3.22 | 3.22 | 3.22 | 1 | 2026-10-07 | 300 | 장외 |

| 케이씨씨74-1 | 2024-12-16 | 3.482 | 3.571 | 3.54 | 3.556 | 7.3 | 2025-04-08 | 200 | 장외 |

| 케이씨씨73-2 | 2024-12-19 | 3.207 | 3.247 | 3.247 | 3.247 | 4 | 2026-10-08 | 300 | 장외 |

| 케이씨씨69 | 2024-12-20 | 3.514 | 3.679 | 3.668 | 3.674 | 16 | 2025-10-30 | 200 | 장외 |

| 케이씨씨76-1 | 2024-12-20 | 3.281 | 3.304 | 3.301 | 3.302 | 2.1 | 2026-01-15 | 300 | 장외 |

| 케이씨씨75-1 | 2025-01-07 | 3.184 | 3.154 | 3.154 | 3.154 | -3 | 2026-05-29 | 200 | 장외 |

| 케이씨씨76-1 | 2025-01-07 | 3.214 | 3.184 | 3.179 | 3.181 | -3.3 | 2026-01-15 | 300 | 장외 |

| 케이씨씨75-1 | 2025-01-08 | 3.163 | 3.156 | 3.156 | 3.156 | -0.7 | 2026-05-29 | 400 | 장외 |

| 케이씨씨76-1 | 2025-01-22 | 3.152 | 3.095 | 3.086 | 3.092 | -6 | 2026-01-15 | 300 | 장외 |

| 케이씨씨76-1 | 2025-02-04 | 3.157 | 3.107 | 3.107 | 3.107 | -5 | 2026-01-15 | 400 | 장외 |

| 케이씨씨74-1 | 2025-02-07 | 3.245 | 3.139 | 3.139 | 3.139 | -10.6 | 2025-04-08 | 300 | 장외 |

| 케이씨씨76-2 | 2025-02-18 | 3.145 | 3.138 | 3.12 | 3.131 | -1.4 | 2027-01-15 | 900 | 장외 |

| 케이씨씨77-2 | 2025-02-19 | 3.257 | 3.227 | 3.227 | 3.227 | -3 | 2027-10-07 | 1,400 | 장외 |

| 합계 | 7,700 | - | |||||||

| (출처) 본드웹 |

| 주) 50억원 이상 유통된 거래 건수에 한하여 기재 |

④ 채권시장 동향 및 전망

2021년 1월 파월 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 하지만 21년 상반기 백신이 원활히 보급되었고 예상보다 빠르게 경제가 회복세를 보임에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 두각되었으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

이후 2021년 6월 미 연준은 회사채 발행·유통시장 매입분의 매각 계획을 발표하면서 유동성 지원의 출구전략 시그널을 시사하였고, 9월부터는 미국, 노르웨이, 영국 등 주요국들이 통화정책의 전환을 시사하기 시작하였습니다. 한편, 2021년 8월 금통위에서는 기준금리를 0.50%에서 0.25%p. 인상하는 결정을 하였고, 이러한 인상의 배경으로 백신 접종의 확대, 수출 호조로 인한 국내 경제 회복 흐름, 국내 인플레가 당분간 높은 수준을 나타낼 것으로 보인다는 점, 금융불균형의 누적 위험이 높아졌다는 점을 들었습니다. 이후 국고채 금리는 지속적으로 상승한 반면 9월까지 확대되던 크레딧 스프레드는 횡보세를 이어왔습니다.

2021년 11월 금통위에서는 기준금리를 0.75%에서 1.00%로 0.25%p 인상하였으며, 가파른 금리 인상 경로를 선반영하며 급등하던 국채 금리는 11월 들어 안정세를 나타냈습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 물가를 분명히 통제해야 할 대상으로 인식하고 있음을 시사하였습니다. 또한, 2022년 1월 금통위에서는 기준금리를 1.00%에서 1.25%로 0.25%p 인상한 바, 기준금리는 범세계적 COVID-19 확산 이전 수준으로 회귀하였습니다. 한편, 2022년 2월 금통위에서는 기준금리를 동결하였으나, 2022년 4월과 5월 금통위에서 각각 금리를 0.25%p 인상하여 한국은행 기준금리는 1.75%로 상승하였습니다.

한편 미국은 2022년 3월 양적완화 종료와 함께 기준금리를 0.25%p 인상하였고, 2022년 5월 FOMC 정례회의에서 기준금리를 0.5%p.올리는 빅스텝을 단행하였습니다. 21년만의 빅스텝은 급등하고 있는 소비자물가를 잡기위한 조치이며 지속적으로 높은 인플레이션을 보일 경우 최소 두차례 더 같은 수준의 금리인상 가능성을 시사하였습니다. 이후 2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p. 인상하며 자이언트스텝을 단행하였습니다. 이에 따라 미국 기준금리는 0.75%~1.00%에서 1.50%~1.75%로 인상되었습니다. 연준이 금리를 급속히 올린 것은 미국의 소비자물가 상승률이 40년만에 최고치를 갱신하는 등 높은 인플레이션 압력을 받고 있기 때문입니다. 연준은 인플레이션이 안정화 될때까지 추가적인 금리 인상을 시사하였습니다. 이후에도 파월 연준 의장은 지속적 금리 인상을 시사하며, 적극적 통화긴축 의지를 드러냈으며, 2022년 7월 FOMC 0.75%p. 인상, 9월 FOMC 0.75%p. 인상, 11월 FOMC에서도 기준금리를 0.75%p. 인상하며 4차례 연속 자이언트스텝을 단행하였습니다.

이후 2022년 12월 FOMC 0.50%p. 및 2023년 2월, 3월 FOMC에서 0.25%p. 금리인상을 결정하였습니다. 2023년 5월 FOMC는 만장일치로 기준금리 25bp 인상하였으며, QT 규모 역시 변함없이 국채 월 최대 600억 달러, MBS 월 최대 350억달러의 상환 규모를 유지하기로 하였습니다. 2023년 6월 FOMC는 완만해진 CPI, PPI를 고려하여 15개월 만에 금리를 동결하였으나 2023년 7월 실업률이 낮고 근원 인플레이션이 여전히 높다는 점에서 기준금리 25bp를 다시 인상하였습니다. 이후 9월과 11월에 진행된 FOMC에서도 기준 금리를 동결하였으나 9월과 달리 11월에는 금융환경 긴축에 대해 인정하고 "과소 긴축 리스크와 과잉 긴축 리스크가 점차 균형을 향해가고 있다"고 평가하며 금리 인상 사이클 종료를 시사 하였습니다. 12월 FOMC에서 만장일치 기준금리 동결과 함께 점도표상 2024년말 기준금리 전망치를 현 수준보다 낮은 4.6%로 제시하며 사실상 2024년부터 기준금리 인하가 시작될 것을 시사하였습니다.한편, 2024년에 진행한 2월, 3월, 5월, 6월, 8월 FOMC에서도 기준금리 동결은 이어졌습니다. 그러나 미국의 7월 신규고용이 시장예상인 17.5만명을 하회하였고 실업률은 4.1%에서 4.3%로 크게 상승함에따라 고용지표가 시장전망치를 하회하여 경기 침체 우려가 크게 높아지면서 9월 FOMC 에서 기준금리는 50bp 인하되었습니다. 이후 11월 및 12월 FOMC에서도 고용과 인플레이션 목표 달성을 위한 리스크가 균형을 이루고 있다고 판단하며 기준금리를 각각 0.25%p 인하하였습니다. 2025년 1월 기준금리를 4.25%~4.50%로 동결하며, 3차례 연속 금리 인하 후 인하를 중단하였습니다. 최근 실업률이 낮은 수준으로 안정화되었고 노동 시장이 견고하게 유지되고 있음을 언급했으며 금리를 서둘러 인하할 계획이 없음을 분명히 하였습니다. 다만 물가는 다소 상승했음을 지적하며 3월 금리인하 가능성에는 중립적인 입장을 표명했습니다. 이에 따라 증권신고서 제출 전일 현재 미국 기준금리는 4.25~4.50%를 기록하고 있으며, 향후 금리변동에 대한 지속적인 모니터링이 필요할 것으로 판단됩니다.

2022년 7월 금통위는 미국 기준금리의 추가적인 인상예상에 따른 한미 금리 역전가시화 및 국내 높은 물가 상승률이 지속되는점(2022.06 소비자물가지수 6.0%) 등을 고려하여 1.75%인 기준 금리를 2.25%로 0.50%p 인상하였습니다. 글로벌 중앙은행들의 연이은 기준금리 인상 및 높은 물가 상승 압력에 대한 대응으로, 2022년 8월 25일 금통위에서는 0.25%p, 2022년 10월 12일 및 2022년 11월 24일 금통위에서는 각각 0.50%p. 및 0.25%p.의 기준금리 인상을 발표하였습니다. 2023년 1월 13일 금융통화위원회에서도 0.25%p. 인상을 결정하였으나 2023년 2월 23일 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 이후 진행된 4월, 5월, 7월, 8월 금통위에서도 만장일치로 기준금리를 동결하였습니다. 또한 10월 금통위에서도 1명의 위원이 지정학적 불확실성으로 인해 기준 금리 인하와 인상 가능성을 모두 열어두는 유연성을 가져야 한다는 소수의견을 제시하였으나 6회 연속 기준 금리 동결을 이어갔습니다. 11월 금통위에서도 경기회복세가 뚜렷하지 않은 데다 부동산PF 부실 등 금융시장 불안도 여전해 금리 인상은 어려우나 미국 기준금리와의 금리차로 금리인하도 어려운 상황이라는 의견을 밝히며 만장일치로 기준금리 동결을 결정하였습니다. 한편, 2024년 1월, 2월, 4월, 5월, 7월 및 8월에도 금통위에서는 기준금리를 동결하였습니다.

이후 10월 시행된 금통위에서는 최근 가계대출 상승세가 주춤하고 물가가 안정세를 보이는 가운데 내수 경기 부양 필요성에 따라 기준금리 0.25%p 인하를 결정하였습니다. 11월 금통위에서도 물가상승률의 안정세와 가계부채의 둔화 흐름이 이어지는 가운데 성장의 하방압력이 증대된 점을 고려하여 경기의 하방리스크를 완화하기 위해 0.25%p 인하를 결정하였으며, 2025년 1월 금통위에서는 향후 국내 정치 상황과 주요국 경제정책의 변화에 따라 경제전망 및 외환시장의 불확실성이 커진 점을 언급하며 기준금리 동결을 결정하였습니다. 증권신고서 제출일 전일 기준 한국 기준금리는 3.00%를 기록하고 있습니다.

글로벌 채권금리의 변동성은 러시아-우크라이나 전쟁, 이스라엘-팔레스타인 전쟁 등 지정학적 리스크 및 미국, 유럽 은행권 불안, 중국 경기 회복 지연 등이 있습니다. 또한, 2024년 12월부터 지속된 국내의 정치적 불확실성이 장기화될 경우 금융시장에도 해당 리스크로 인해 변동성이 확대될 가능성이 있습니다. 이러한 불확실성에 의해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 존재합니다. 기관투자자의 선별적인 투자가 진행될 경우, 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 수 있나, 우량 등급 회사채의 경우 상대적으로 양호한 투자매력도를 바탕으로 안정적인 수요 확보는 가능할 것으로 전망됩니다.

⑤ 종합 결론

당사와 공동대표주관회사는 금번 제78-1회 및 제78-2회 무보증사채 발행과 관련하여 공모희망금리 결정 과정에서 민간채권평가사의 평가금리, 최근 동일 신용등급 회사채의 발행 사례, 최근 당사 유통물 거래 현황, 채권시장 동향 및 전망 등을 종합적으로 고려하여 공모희망금리를 아래와 같이 결정하였습니다.

| [최종 공모희망금리밴드] |

| 구 분 | 내 용 |

|---|---|

| 제78-1회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 제78-2회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

당사와 공동대표주관회사인 삼성증권(주), 케이비증권(주), 키움증권(주), 미래에셋증권(주) 및 신한투자증권(주)는 합리적으로 판단하여 공모희망 금리밴드를 제시하였으나 이는 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며 상기 공모희망 금리는 수요예측에 따른 "유효수요"와 차이가 있습니다.

수요예측 후 유효수요 및 금리는 「무보증사채 수요예측 모범규준」 및 대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정신고서는 2025년 02월 28일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

(1) 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 자본시장과 금융투자업에 관한 법률 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 인수규정 제17조의2 제4항 에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정하며, "K-Bond" 프로그램 사용 불가 시 수요예측 방법의 우선 순위는 "FAX, 전자우편, 서면 접수" 의 순서로 한다.

3. "본 계약서"상 "인수단"은 인수업무를 수행하지 않는 회차의 수요예측에 참여할 수 있다.

4. 수요예측기간은 2025년 02월 27일 09시부터 16시 30분까지로 한다.

5. "본 사채"의 수요예측 공모희망금리는 제78-1회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 ㈜케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 한다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 ㈜케이씨씨 3년 만기 회사채 개별민평수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 한다. 제78-2회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 ㈜케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 한다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 ㈜케이씨씨 5년 만기 회사채 개별민평수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율로 한다.

6. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 결정한다.

7. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

8. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공한다.

9. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재시 착오방지 등을 위한 대책을 마련하여야 한다.

11. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

12. "공동대표주관회사"는 수요예측 참여자가 자신의 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 수요예측에 참여하도록 하여야 한다.

13. "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

14. "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니되며, 금융감독원의 명령에 따라 "본 사채"의 발행일정이 변경될 경우 별도의 수요예측을 재실시 하지 않고 최초의 수요예측 결과를 따른다.

15. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 발행일로부터 3년 이상 보관하여야 한다.

나. 공모금리 결정 및 배정

1. "공동대표주관회사"는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 수요예측 참여자의 금리결정 가중치를 달리할 수 있다.

2. "공동대표주관회사"는 공모금리 결정시 과도하게 높거나 낮은 금리로 참여한 물량에 대하여는 이를 배제하거나 낮은 가중치를 부여하여야 한다.

3. "공동대표주관회사"는 대표주관계약 체결시 기재된 수요예측 및 공모금리 결정 방법에 따라 공모금리가 결정되면 그 결과를 최대한 반영하여 발행하여야 한다.

4. 공모금리는 수요예측 결과를 감안하여 결정하게 되므로 수요예측 이전에 발행금리를 확약하는 일체의 행위를 하여서는 아니된다.

5. "인수단"은 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액을 초과하는 경우 자기계산으로 인수할 수 없다. 단, 과도하게 높거나 낮은 금리로 수요예측에 참여한 물량은 초과물량에 산입하지 아니할 수 있다.

6. 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액에 미달하여 인수회사가 잔여물량을 자기계산으로 인수하는 경우 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량) 중 가장 높은 금리 미만으로 인수할 수 없다.

7. "공동대표주관회사"는 수요예측시 과도하게 낮은 금리에 참여한 자를 합리적 사유 없이 우대 배정하여서는 아니된다.

8. "공동대표주관회사"는 금리를 제시하지 않은 수요예측 참여자에 대하여 낮은 가중치를 부여하여 배정하여야 한다.

9. "공동대표주관회사"는 수요예측 참여여부, 참여시기, 참여금액, 참여자의 성향 및 투자행태 등을 감안하여 공모채권 배정에 있어 가중치를 달리할 수 있으며, 수요예측에 참여한 자에 대하여는 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정하여야 한다.

다. 불성실 수요예측 참여자의 관리

1. "공동대표주관회사"는 수요예측 참여자를 대상으로 아래의 불성실 수요예측 참여행위가 발생한 경우 향후 무보증사채 발행시 일정기간 수요예측 참여가 제한되며 공모채권을 배정받을 수 없다는 사실을 충분히 고지하여 실제 배정 받은 물량을 신청하도록 하여야 한다.

(1) 수요예측에 참여하여 공모채권을 배정받은 후 청약을 하지 아니하거나 청약 후 사채청약대금을 납입하지 아니한 경우

(2) 수요예측 참여시 관련정보를 허위로 작성ㆍ제출하는 경우

(3) "인수단"과의 이면 합의 등을 통해 사전에 약정된 금리로 수요예측에 참여하는 경우

(4) 그 밖에 인수질서를 문란케 한 행위로서 제1호 내지 제3호에 준하는 경우

2. "공동대표주관회사"는 상기 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체없이 한국금융투자협회에 제출하여야 한다.

라. 청약

1. 청약공고기간 : 증권신고서 수리일 이후부터 청약개시일까지

2. 청약일 : 2025년 03월 07일 09시부터 12시까지

3. 청약대상: 수요예측에 참여하여 우선배정 받은 기관투자자(이하 인수규정 제2조 제8호에 의한 기관투자자로 한다. 이하 같다.)만 청약할 수 있다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우에 한하여 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자를 제외한 투자자를 말한다. 이하 같다.)도 청약에 참여할 수 있다.

4. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : "인수단"의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2025년 03월 07일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

「자본시장과 금융투자업에 관한 법률」 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

제11조(증권의 모집·매출) 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조(투자설명서의 교부가 면제되는 자) 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다.

|

마. 배정

1. "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액(청약금액이 배정받은 금액보다 적은 경우 청약금액)을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

2. 상기 1.의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따른다.

(i) "수요예측 참여자"인 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 오십억원 미만의 금액은 절사하며 잔여금액은 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(iii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수한다.

3. 청약금이 "본 사채"의 발행금액 총액에 미달하는 경우, 제2조 제2항의 "인수비율"에 따라 잔여물량을 각 "인수단"이 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입한다.

4. "본 사채"의 "인수단"은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 납입일 당일 총액인수 후 수요예측 결과 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

5. 청약단위: 최저청약금액은 오십억원 이상으로 하며, 오십억원 이상은 오십억원 단위로 한다.

6. 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2025년 03월 07일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

7. 청약취급처 : "인수단"의 본점

8. 청약서를 송부한 청약자는 당일 16시 까지 청약증거금을 납부한다.

9. 청약기간 종료일 마감시간까지 청약서를 송부하지 아니한 청약에 대해서는 미청약으로 간주하고, 미청약에 대해서는 제6조 제2항을 따른다.

10. 발행금액 결제일 : 2025년 03월 07일

11. "본 사채"의 납입을 맡을 기관 : ㈜하나은행 신사동지점

12. 전자등록기관 : "본 사채"의 전자등록기관은 "한국예탁결제원"으로 한다.

13. 전자등록신청 :

① "발행회사"는 각 "인수단"이 총액인수한 채권에 대하여 사채금 납입기일에 「주식ㆍ사채 등의 전자등록에 관한 법률」 제24조에 의한 전자등록을 신청할 수 있다.

② 각 "인수단"은 "발행회사"로 하여금 전자등록을 신청할 수 있도록 전자등록 내역을 "발행회사"에 통보하여야 한다. 단, 전자등록 신청에 관련한 사항은 본 인수계약서 제18조 2항에 따라 "공동대표주관회사" 중 "삼성증권 주식회사"에게 위임한다.

바. 일정

(1) 납입기일: 2025년 03월 07일

(2) 발행일: 2025년 03월 07일

사. 납입장소

(주)하나은행 신사동지점

아. 상장일정

(1) 상장신청예정일: 2025년 03월 07일

(2) 상장예정일: 2025년 03월 10일

자. 사채권교부예정일 및 교부장소

"본 사채"에 대하여는 「주식ㆍ사채 등의 전자등록에 관한 법률」 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

차. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약금에 대하여는 무이자로 합니다.

(3) 본 사채권의 원리금지급은 (주)케이씨씨가 전적으로 책임을 집니다.

(4) "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산합니다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [제78-1회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로 50 | 180,000,000,000 | 0.20% | 총액인수 |

| 미래에셋증권(주) | 00111722 | 서울특별시 중구 을지로5길 26 | 30,000,000,000 | 0.20% | 총액인수 |

| 주1) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 인수인의 인수금액이 조정될 수 있습니다. 주2) "최종 인수수수료"는 발행회사의 판단에 따라 "공동대표주관회사"에게 정액으로 지급할 수 있습니다. |

| [제78-2회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 신한투자증권(주) | 00138321 | 서울특별시 영등포구 의사당대로 96 | 10,000,000,000 | 0.20% | 총액인수 |

| 삼성증권(주) | 00104856 | 서울특별시 서초구 서초대로74길 11 | 10,000,000,000 | 0.20% | 총액인수 |

| 키움증권(주) | 00296290 | 서울특별시 영등포구 의사당대로 96 | 20,000,000,000 | 0.20% | 총액인수 |

| 주1) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 인수인의 인수금액이 조정될 수 있습니다. 주2) "최종 인수수수료"는 발행회사의 판단에 따라 "공동대표주관회사"에게 정액으로 지급할 수 있습니다. |

나. 사채의 관리

| [제78-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 210,000,000,000 | 2,250,000 | - |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 위탁금액이 조정될 수 있습니다. |

| [제78-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 40,000,000,000 | 3,750,000 | - |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 위탁금액이 조정될 수 있습니다. |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

| 발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. 단, 공시되어 있는 경우 공시로 갈음할 수 있다. 1. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회결의 등 내부결의가 있은 때 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 영업의 일부 또는 전부의 변경, 정지 또는 양도 4. "발행회사"의 영업목적의 변경 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양수도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회 결의 등 내부결의가 있은 때 9. 본 사채 이외의 사채를 발행하기로 하는 이사회의 결의가 있는 때 10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 발행금액 | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제78-1회 무보증사채 | 2,100 | 주3) | 2028년 03월 07일 | - |

| 제78-2회 무보증사채 | 400 | 주4) | 2030년 03월 07일 | - |

| 합계 | 2,500 | - | - | - |

| 주1) 본 사채는 2025년 02월 27일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측결과에 따라 발행금액, 이자율 등이 결정될 예정입니다. 주2) 상기 기재된 발행금액은 예정금액이며, 수요예측 결과에 따라 제78-1회 및 제78-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 오천억원(\500,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 3년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)케이씨씨 5년 만기 회사채 개별민평 수익률(%)을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

나. 기한의 이익 상실에 관한 사항 (사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법 등)

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다. "갑"은 발행회사인 (주)케이씨씨를 지칭하며, "을"은 사채관리회사인 한국증권금융(주)를 지칭합니다.

|

제1-2조(사채의 발행조건) 14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “갑”은 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “을”에게 이를 통지하여야 한다. (가) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함)이 파산 또는 회생절차개시의 신청을 한 경우 (나) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함) 이외의 제3자가 “갑”에 대한 파산 또는 회생절차개시의 신청을 하고 “갑”이 이에 동의(“갑” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “갑”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문 시 동의 의사 표명이 있는 경우에는 해당 심문 종결 시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “갑”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “갑”이 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “갑”이 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “갑”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “갑”이 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “갑”이 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “갑”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청이 “갑”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우 ("중요한 영업"이라 함은 "갑"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "갑"이 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (자) "갑"이 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (차) "갑"이 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “을”은 사채권자집회의 결의에 따라 “갑”에 대한 서면통지를 함으로써 “갑”이 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “갑”의 채무 중 원금 삼천억원(₩ 300,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “갑”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “갑”이 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “갑”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “갑”이 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “을”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “갑”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 위 (다) 또는 (마)의 "갑"의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 "갑"의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “을”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “갑”은 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “갑” 및 “을”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “갑” 및 “을”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “을”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “을”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “을”은 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제78-1회 및 제78-2회 무보증사채는 무기명식 이권부 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 중도 및 조기상환권이 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

| 구분 | 원리금지급 | 조달자금의 사용 | 재무비율 유지 | 담보권설정 제한 | 자산매각 한도 | 지배구조 변경 제한 |

|---|---|---|---|---|---|---|

| 내용 | 계약상 정하는 시기와 방법에 따라 원리금지급 | 사채관리계약서 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용 | 부채비율 300% 이하 | "자기자본"의 200% | 하나의 회계년도에 자산총계의 50% 이상 | '지배구조 변경사유' 발생금지 주3) |

| 주1) 당사가 본 사채의 발행과 관련하여 2025년 02월 24일 한국증권금융(주)와 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. |

| 주2) 상기 재무비율 유지, 담보권 설정제한 및 자산매각 한도의 조항은 별도재무제표 기준으로 적용합니다. |

| 주3) 지배구조 변경사유란 "발행회사"의 최대주주가 변경되는 경우를 말합니다. |

사채관리계약서 상 발행회사의 의무 및 책임 관련 사항은 아래와 같습니다. "갑"은 발행회사인 (주)케이씨씨를 지칭하며, "을"은 사채관리회사인 한국증권금융(주)를 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “갑”은 사채권자에게 본 사채의 발행조건 및 본 계약에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. ② “갑”은 원리금지급의무를 이행하기 위하여 ‘본 사채에 관한 지급대행계약’에 따라 지급대행자인 ㈜하나은행 신사동지점 에게 기한이 도래한 원금과 이자를 지급할 수 있는 지급자금을 예치하여야 하고, “갑”은 이를 “을”에게 통지하여야 한다. ③ “갑”이 원금 또는 이자지급의무를 이행하지 아니한 때에는 동 연체금액에 대하여 제1-2조 제11호에서 규정한 연체이자를 지급하여야 하며, 이 경우 연체이자는 지급할 날(본 계약 제1-2조 제14호에 따라 기한이익이 상실된 경우에는 기한이익상실에 따른 변제기일)로부터 기산하여 이를 실제 지급한 날의 직전일 까지 계산 한다. 제2-2조(조달자금의 사용) ① “갑”은 본 사채의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. ② “갑”은 금융위원회에 증권발행실적보고서를 제출하는 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. 제2-3조(재무비율 등의 유지) “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지, 다음 각 호 사항을 이행하여야 한다. 1. “갑”은 부채비율을 300% 이하로 유지하여야 한다. (동 재무비율은 별도 재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 부채비율은77.4%, 부채규모는 4조 5,932억원이다. 제2-4조(담보권설정등의제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “갑” 또는 타인의 채무를 위하여 “갑”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니된다. 다만, 본 사채의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “을”이 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. ② 제1항은 다음 각 호의 경우에는 적용되지 않는다. 1. 자산의 구입대금을 조달할 목적으로 부담한 차입금채무를 담보하는 당해 자산상의 ‘담보권’ 2. 이행보증을 위한 담보제공이나 보증증권의 교부 3. 유치권 기타 법률에 의하여 설정되는 ‘담보권’ 4. 본 사채 발행 이후 지급보증 또는 ‘담보권’이 설정되는 채무의 합계액이 최근 보고서상 ‘자기자본’의 200%를 넘지 않는 경우(동 재무비율은 별도재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 설정된 지급보증 또는 담보권이 설정된 채무의 합계액은 1조 3,204억원이며 이는 “갑”의 최근 보고서상 ‘자기자본’의 22.3%이다. 5. 예외규정에 의하여 허용된 피담보 채무의 차환, 연장 또는 갱신에 의하여 발생하는 ‘담보권’ 및 타인의 채무를 위한 지급보증으로서, 당초의 피담보채무 및 지급보증금액이 증가하지 않는 경우 6. 프로젝트나 계약의 입찰에 응찰하거나 양해각서 체결을 하는 경우 그 성실 진행을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 7. 기업 인수업무 등을 추진함에 있어 실사의 성실 진행 등을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 8. 발행사가 속한 업종의 필수 가입 자율규제협회나 강제가입단체의 규약상 통상적으로 제공하여야 하는 담보나 보증 ③ 제1항에 따라 본 사채를 위하여 담보가 제공되는 경우에는, 관계법령에서 허용되는 범위 내에서 “을” 또는 “을”이 지명하는 자가 본 사채권자를 위하여 당해 담보를 보유하고 실행한다. “을” 또는 “을”이 지명하는 자의 이러한 담보보유 및 실행에 소요되는 합리적인 필요비용은 “갑”이 부담하며 “을”의 요청이 있는 경우 “갑”은 이를 선지급 하여야 한다. ④ 전항의 경우, 목적물의 성격상 적합한 경우 “을”은 해당 담보를 담보 목적의 신탁 등의 방법으로 신탁회사 등으로 하여금 이를 수탁처리 하게 할 수 있다. 제2-5조(자산의 처분제한) ① “갑”은 하나의 회계연도에 1회 또는 수회에 걸쳐 자산총계의 50%(자산처분 후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다. (동 재무비율은 별도재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 자산규모(자산총계)는 10조 5,244억원이다. ② “갑”은 매매, 양도, 임대 기타 처분에 의하여 획득한 현금으로 채무를 상환하는 경우 본 사채보다 선순위채권을 대상으로 하여야 한다. ③ 제1항의 처분 제한은 다음의 경우 적용되지 아니한다. 1. “갑”의 일상적이고 통상적인 업무 중 일부가 금융자산의 취득과 처분 등의 업무인 경우 시장거래, 약관에 의한 정형화된 거래 등 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 통상 업무로서의 금융자산의 처분 2. 정당한 공정가액 기타 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 재고 자산의 처분 제2-5조의2(지배구조변경 제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지 “갑”의 지배구조 변경사유가 발생하지 않도록 한다. 지배구조 변경사유란 “갑”의 최대주주가 변경되는 경우를 말한다. 단, 다음 각 목의 경우는 이 조항에서 말하는 지배구조변경으로 보지 아니한다. 가. 법 제147조에 의한 보고사항을 통해 확인 가능한 경우로서 경영권 지배목적이 아닌 경우 나. 「기업구조조정 촉진법」,「채무자 회생 및 파산에 관한 법률」또는 채권자간 별도 약정 등에 의거 기업구조조정이나 회생을 위하여 실행된 출자전환 등에 따라 지배구조가 변경되는 경우 다. 예금자보호법에 의한 예금보험공사가 「예금자보호법」, 「채무자 회생 및 파산에 관한 법률」, 「금융산업 구조개선에 관한 법률」, 「공적자금관리특별법」에 따라 부실금융회사 정리 등 업무, 공적자금 회수 업무 등을 수행하는 과정에서 지배구조가 변경되는 경우 라. 「예금자보호법」에 의한 예금보험공사 또는 정리금융회사가 보유지분을 매각하여 지배구조가 변경되는 경우 “갑”이 법 제159조 또는 제160조에 따라 최근 제출한 보고서상 최대주주(정몽진) 지분율은 19.58% 이다. ② 제1항에도 불구하고 다음 각 호를 이행하는 경우 지배구조변경 사유에 해당하지 않는 것으로 본다. 1. “갑”은 제1항에서 정한 지배구조변경이 발생한 경우 지체 없이 “을”에게 다음 각 목의 내용을 포함하여 통지하여야 한다. 가. 지배구조변경 발생에 관한 사항 나. 사채권자는 보유채권 전부 또는 일부에 대하여 상환을 요구할 수 있다는 내용 다. 상환가격은 상환청구금액(원금)의 100%이며 경과이자 및 미지급이자는 별도로 지급한다는 내용 라. 상환청구기간(본 통지일로부터 30일 이내에 2주일 이상) 마. 상환대금 지급일자(상환청구기간 종료일로부터 1개월 이내) 2. “갑”은 상환대금 지급일에 상환대금과 경과이자 및 미지급이자를 사채권자에게 지급하여야 한다. 제2-6조(사채관리계약이행상황보고서) ① “갑”은 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 본 사채와 관련하여 <별첨1> 양식의 '사채관리계약이행상황보고서'를 작성하여 “을”에게 제출하여야 한다. ② 제1항의 '사채관리계약이행상황보고서'에는 “갑”의 외부감사인이 '사채관리계약이행상황보고서'의 내용에 사실과 상위한 사항이 없는가를 확인한 확인서 및 관련증빙자료를 첨부하여야 한다. 단,「사채관리계약이행상황보고서」의 내용이 "갑"의 외부감사인이 작성한 직전 기말 또는 반기 감사보고서(검토보고서)의 내용과 일치하거나 동 보고서의 내용에서 확인될 수 있는 경우에는 위 확인서의 제출을 감사보고서(검토보고서)의 제출로 갈음할 수 있다. ③ “갑”은 제1항의 '사채관리계약이행상황보고서'에 “갑”의 대표이사, 재무담당책임자가 기명날인하도록 하여야 한다. ④ “을”은 사채관리계약이행상황보고서를 “을”의 홈페이지에 게재하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “갑”은 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. ② “갑”이 법 제161조의 규정에 의하여 신고를 하여야 하는 때에는 신고의무 발생일에 지체 없이 신고한 내용을 “을”에게 통지하여야 한다. ③ “갑”은 ‘기한이익상실사유’의 발생 또는 ‘기한이익상실 원인사유’가 발생한 경우에는 지체 없이 이를 “을”에게 통지하여야 한다. ④ “갑”은 본 사채 이외의 다른 금전지급채무에 관하여 기한이익을 상실한 경우에는 이를 “을”에게 즉시 통지하여야 한다. ⑤ “을”은 단독 또는 공동으로 ‘본 사채의 미상환액’의 10분의1 이상을 보유하는 사채권자가 요구하는 경우에는 관계법령의 위반이 없는 이상 “갑”으로부터 제공받은 자료 및 정보의 사본을 요구일로부터 7일 이내에 교부하여야 한다. 제2-8조(발행회사의 책임) “갑”이 본 계약과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “을” 또는 본 사채권자에게 손해를 발생시킨 때에는 “갑”은 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국증권금융(주)와 사채관리계약을 체결하였으며, 사채관리계약 상의 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [제78-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 210,000,000,000 | 2,250,000 | - |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 위탁금액이 조정될 수 있습니다. |

| [제78-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울특별시 영등포구 국제금융로8길 10 | 40,000,000,000 | 3,750,000 | - |

| 주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 발행회사와 인수단의 협의에 의해 상기 위탁금액이 조정될 수 있습니다. |

나. 사채관리회사, 주관회사 및 발행기업 간 거래관계 여부

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사와 발행회사 간 주주관계 여부 | 해당사항 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사간 계열회사 여부 | 해당사항 없음 |

| 임원겸임 관계 | 사채관리회사 임원과 발행회사 임원 간 겸직 여부 | 해당사항 없음 |

| 대출 관계 | 사채관리회사와 주관회사 간 대출거래 여부 | 해당사항 없음 |

| 사채관리회사와 발행회사 간 대출거래 여부 | 해당사항 없음 | |

| 기타 이해관계 | 사채관리회사의 주관회사 및 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당사항 없음 |

다. 사채관리회사의 사채관리실적

| (기준일 : 2025년 02월 21일) |

| 구분 | 실적 | |||||

|---|---|---|---|---|---|---|

| 2025년 | 2024년 | 2023년 | 2022년 | 2021년 | 2020년 | |

| 계약체결 건수 | 29건 | 90건 | 111건 | 102건 | 119건 | 117건 |

| 계약체결 위탁금액 | 12조 850억원 | 23조 3,000억원 | 27조 8,570억원 | 24조 5,310억원 | 28조 1,360억원 | 29조 4,840억원 |

라. 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국증권금융(주) | 회사채관리팀 | 02-3770-8605 |

마. 사채관리회사의 권한

"갑"은 발행회사인 (주)케이씨씨를 지칭하며, "을"은 사채관리회사인 한국증권금융(주)를 지칭합니다.

|