|

|

대표이사 확인서명 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2025년 02월 10일 |

| 회 사 명 : |

엘에스일렉트릭 주식회사 |

| 대 표 이 사 : |

구 자 균, 김 동 현 |

| 본 점 소 재 지 : |

경기도 안양시 동안구 엘에스로 127 |

| (전 화) 02-1544-2080 | |

| (홈페이지) http://www.ls-electric.com |

|

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 이 상 범 |

| (전 화) 02-2034-4184 | |

| 모집 또는 매출 증권의 종류 및 수 : | 엘에스일렉트릭(주) 제188-1회 무기명식 이권부 무보증사채 엘에스일렉트릭(주) 제188-2회 무기명식 이권부 무보증사채 |

|

| 모집 또는 매출총액 : | 150,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 | |||

| 가. 증권신고서 | |||

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |||

| 나. 투자설명서 | |||

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |||

| 서면문서 : | 엘에스일렉트릭(주) NH투자증권(주) 케이비증권(주) 삼성증권(주) 대신증권(주) 한국투자증권(주) 키움증권(주) LS증권(주) 신한투자증권(주) 미래에셋증권(주) |

→ 경기도 안양시 동안구 엘에스로 127 → 서울특별시 영등포구 여의대로 108 → 서울특별시 영등포구 여의나루로 50 → 서울특별시 서초구 서초대로74길 11 → 서울특별시 중구 삼일대로 343 → 서울특별시 영등포구 의사당대로 88 → 서울특별시 영등포구 의사당대로 96 → 서울특별시 영등포구 여의나루로 60 → 서울특별시 영등포구 의사당대로 96 → 서울특별시 중구 을지로5길 26 |

|

【 대표이사 등의 확인 】

|

|

대표이사 확인서명 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 |

가. 전력기기 내수시장 성장세 둔화 위험 나. 전력인프라 사업 관련 위험 다. 자동화 사업 관련 위험 라. 신재생 사업부문 관련 위험 마. 해외 사업 관련 위험 바. 금속 부문 원자재 가격 변동 위험 사. 가계경제 악화 관련 위험 |

| 회사위험 |

가. 매출액 및 영업이익 등 재무실적 변동 위험 나. 시장점유율 정체 위험 다. 재무안정성 위험 라. 매출채권 및 매입채무 관련 위험 마. 계약자산 손실 발생 위험 바. 설비 및 R&D 투자 관련 위험 사. 환율 변동에 관한 위험 아. LS그룹 관련 위험 자. 종속회사 실적 악화 위험 차. 우발채무 관련 위험 |

| 기타 투자위험 |

가. 환금성 제약 위험 나. 기한의 이익 상실 관련 위험 다. 「예금자보호법」 미적용 라. 공모일정 변경 가능성 및 효력발생 관련 사항 마. 경제상황 관련 위험 바. 사채권 전자등록에 관한 사항 사. 신용등급 관련 사항 |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 188-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

100,000,000,000 | 모집(매출)총액 | 100,000,000,000 |

| 발행가액 | 100,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2028년 02월 18일 |

| 원리금 지급대행기관 |

NH농협은행 강남대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 04일 | 나이스신용평가 | 회사채 (AA-) |

| 2025년 02월 07일 | 한국기업평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | NH투자증권 | 4,000,000 | 40,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 케이비증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 삼성증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 엘에스증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 대신증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 키움증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 02월 20일 | 2025년 02월 20일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 80,000,000,000 |

| 운영자금 | 20,000,000,000 |

| 발행제비용 | 367,811,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2025년 01월 21일에 공동대표주관회사인 NH투자증권㈜, 케이비증권㈜와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2025년 02월 20일이며, 상장예정일은 2025년 02월 21일임. |

||

| 주1) 본 사채는 2025년 02월 12일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률이 결정될 예정입니다. 주2) 상기에 기재되어 있는 금액은 발행 예정금액이며, 수요예측 결과에 따라 발행회사와 인수단이 협의하여 제188-1회, 제188-2회 무보증사채의 전자등록총액은 금 이천오백억원(\250,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 엘에스일렉트릭(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 본 사채의 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 14일 정정신고서를 통해 공시할 예정입니다. |

| 회차 : | 188-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

50,000,000,000 | 모집(매출)총액 | 50,000,000,000 |

| 발행가액 | 50,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2030년 02월 20일 |

| 원리금 지급대행기관 |

NH농협은행 강남대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 04일 | 나이스신용평가 | 회사채 (AA-) |

| 2025년 02월 07일 | 한국기업평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 미래에셋증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 신한투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 한국투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 02월 20일 | 2025년 02월 20일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 50,000,000,000 |

| 발행제비용 | 186,420,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채 발행을 위해 2025년 01월 21일에 공동대표주관회사인 NH투자증권㈜, 케이비증권㈜와 대표주관계약을 체결함. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2025년 02월 20일이며, 상장예정일은 2025년 02월 21일임. |

||

| 주1) 본 사채는 2025년 02월 12일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률이 결정될 예정입니다. 주2) 상기에 기재되어 있는 금액은 발행 예정금액이며, 수요예측 결과에 따라 발행회사와 인수단이 협의하여 제188-1회, 제188-2회 무보증사채의 전자등록총액은 금 이천오백억원(\250,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 엘에스일렉트릭(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 본 사채의 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 14일 정정신고서를 통해 공시할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 188-1 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 100,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | - | |

| 모집 또는 매출가액 | 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 100,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 다만, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 지급하고, 이자지급기일부터 실제 지급일까지의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일로부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째자리 이하의 금액은 절사한다. 원금상환이나 이자지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2025년 05월 20일, 2025년 08월 20일, 2025년 11월 20일, 2026년 02월 20일, 2026년 05월 20일, 2026년 08월 20일, 2026년 11월 20일, 2027년 02월 20일, |

|

| 신용평가 등급 | 평가회사명 | 나이스신용평가(주) / 한국기업평가(주) |

| 평가일자 | 2025년 02월 04일 / 2025년 02월 07일 | |

| 평가결과등급 | AA-(긍정적) / AA-(긍정적) | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2028년 02월 18일에 일시 상환한다. 단, 상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하고, 상환기일부터 실제 상환일까지의 이자는 계산하지 아니한다. 원금상환이나 이자지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2028년 02월 18일 | |

| 납 입 기 일 | 2025년 02월 20일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | NH농협은행 강남대기업금융센터 |

| 고유번호 | 00908757 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2025년 01월 21일 NH투자증권(주), 케이비증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함 ▶ 본 사채의 상장신청예정일은 2025년 02월 20일이며, 본 사채의 상장예정일은 2025년 02월 21일임 |

|

| 주1) 본 사채는 2025년 02월 12일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률이 결정될 예정입니다. 주2) 상기에 기재되어 있는 금액은 발행 예정금액이며, 수요예측 결과에 따라 발행회사와 인수단이 협의하여 제188-1회, 제188-2회 무보증사채의 전자등록총액은 금 이천오백억원(\250,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 엘에스일렉트릭(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 본 사채의 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 14일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 188-2 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 50,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | - | |

| 모집 또는 매출가액 | 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 50,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 다만, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 지급하고, 이자지급기일부터 실제 지급일까지의 이자는 계산하지 아니한다. 원금상환이나 이자지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2025년 05월 20일, 2025년 08월 20일, 2025년 11월 20일, 2026년 02월 20일, 2026년 05월 20일, 2026년 08월 20일, 2026년 11월 20일, 2027년 02월 20일, |

|

| 신용평가 등급 | 평가회사명 | 나이스신용평가(주) / 한국기업평가(주) |

| 평가일자 | 2025년 02월 04일 / 2025년 02월 07일 | |

| 평가결과등급 | AA-(긍정적) / AA-(긍정적) | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2030년 02월 20일에 일시 상환한다. 단, 상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하고, 상환기일부터 실제 상환일까지의 이자는 계산하지 아니한다. 원금상환이나 이자지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2030년 02월 20일 | |

| 납 입 기 일 | 2025년 02월 20일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | NH농협은행 강남대기업금융센터 |

| 고유번호 | 00908757 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2025년 01월 21일 NH투자증권(주), 케이비증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음 ▶ 본 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함 ▶ 본 사채의 상장신청예정일은 2025년 02월 20일이며, 본 사채의 상장예정일은 2025년 02월 21일임 |

|

| 주1) 본 사채는 2025년 02월 12일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 사채이자율, 발행수익률이 결정될 예정입니다. 주2) 상기에 기재되어 있는 금액은 발행 예정금액이며, 수요예측 결과에 따라 발행회사와 인수단이 협의하여 제188-1회, 제188-2회 무보증사채의 전자등록총액은 금 이천오백억원(\250,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있습니다. 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 엘에스일렉트릭(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)'에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 본 사채의 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 14일 정정신고서를 통해 공시할 예정입니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: CFO, 자금 팀장 등 - 공동대표주관회사: 담당 임원, 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등의 사유가 발생하더라도 수요예측을 재실시하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정

| 구 분 | 내 용 |

|---|---|

| 공모희망금리 산정방식 |

공동대표주관회사인 NH투자증권(주), 케이비증권(주)는 당사의 제188-1회 및 제188-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리 및 스프레드 추이, 최근 동일 신용등급 회사채의 발행 사례, 채권시장 동향 및 전망 등을 종합적으로 고려하여 공모희망금리를 결정하였습니다. |

| 공모희망금리 | 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. [제188-1회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 3년 만기 회사채개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다. [제188-2회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 5년 만기 회사채개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다. 공모희망금리 산정에 대한 구체적인 근거는 아래 (주1)을 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련사항 |

수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정합니다. 단, 프로그램을 사용하지 못하는 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 FAX 및 전자우편 접수 등 수요예측 방법을 결정합니다. 수요예측기간은 2025년 02월 12일 09시부터 16시까지로 하며, 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. |

| 배정관련 사항 |

본 사채의 배정은 「무보증사채 수요예측 모범규준」「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 유효수요 판단 기준 |

"유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 「무보증사채 수요예측 모범규준」 및 공동대표주관회사의 내부지침과 수요예측 결과에 근거하여 결정됩니다. 이러한 유효수요 결정 이후 최종 발행금리는 발행회사와 공동대표주관회사가 협의를 통해 최종 결정할 예정입니다. 공동대표주관회사는 금융투자협회「무보증사채 수요예측 모범규준」 및 합리적인 내부기준에 따라 산정한 유효수요의 범위, 판단기준, 산정 근거 및 수요예측 결과와 확정 금액 및 확정 이자율은 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비 고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1) 공모희망금리 산정 근거

공동대표주관회사인 NH투자증권(주), 케이비증권(주)는 다음과 같은 사항을 종합적으로 고려하여 제188-1회 및 제188-2회 무보증사채의 공모희망 금리를 결정하였습니다.

| 구분 | 검토사항 |

|---|---|

| ① | 민간채권평가회사 평가금리 및 스프레드 동향 |

| ② | 최근 동일 등급 회사채 발행 사례 검토 |

| ③ | 채권시장 동향 및 전망 |

| ④ | 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

(1) 민간채권평가회사 4사(키스자산평가(주), 한국자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 엘에스일렉트릭(주) 회사채 3년, 5년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)(이하 '개별민평금리' 라고 한다.)

| [민간채권평가회사 4사 개별민평금리 및 산술평균] | |

| (기준일 : 2025년 02월 07일) | (단위: %) |

| 구 분 | 키스자산평가 | 한국자산평가 | 나이스피앤아이 | 에프엔자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 엘에스일렉트릭(주) 개별민평 3년 | 3.084 | 3.063 | 3.079 | 3.083 | 3.077 |

| 엘에스일렉트릭(주) 개별민평 5년 | 3.178 | 3.195 | 3.182 | 3.209 | 3.191 |

| 출처: 본드웹 |

(2) 민간채권평가회사 4사(키스자산평가(주), 한국자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 "AA-등급" 회사채 3년, 5년 만기 등급민평 수익률의 산술평균(이하 '등급민평금리'라고 한다.)

| [민간채권평가회사 4사 등급민평금리 및 산술평균] | |

| (기준일 : 2025년 02월 07일) | (단위: %) |

| 구 분 | 키스자산평가 | 한국자산평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| AA-등급 회사채 등급민평 3년 | 3.242 | 3.198 | 3.239 | 3.243 | 3.230 |

| AA-등급 회사채 등급민평 5년 | 3.381 | 3.335 | 3.362 | 3.379 | 3.364 |

| 출처: 본드웹 |

(3) 최근 3개월 간(2024.11.08 ~ 2025.02.07) 엘에스일렉트릭(주) 개별민평금리, 등급민평금리, 국고채 금리 및 스프레드 추이

| [최근 3개월 3년 및 5년 만기 채권 금리 추이] | |

| (기준일 : 2025년 02월 07일) | (단위: %, %p) |

| 일자 | 만기 3년 | 만기 5년 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평가금리 | 국고대비 스프레드 | 평가금리 | 국고대비 스프레드 | |||||||

| 국고 | 등급민평 | 개별민평 | 등급민평 | 개별민평 | 국고 | 등급민평 | 개별민평 | 등급민평 | 개별민평 | |

| 2025-02-07 | 2.645 | 3.230 | 3.077 | 0.585 | 0.432 | 2.722 | 3.364 | 3.191 | 0.642 | 0.469 |

| 2025-02-06 | 2.588 | 3.179 | 3.026 | 0.591 | 0.438 | 2.680 | 3.324 | 3.151 | 0.644 | 0.471 |

| 2025-02-05 | 2.572 | 3.165 | 3.012 | 0.593 | 0.440 | 2.675 | 3.318 | 3.145 | 0.643 | 0.470 |

| 2025-02-04 | 2.581 | 3.176 | 3.022 | 0.595 | 0.441 | 2.702 | 3.345 | 3.171 | 0.643 | 0.469 |

| 2025-02-03 | 2.563 | 3.163 | 3.009 | 0.600 | 0.446 | 2.682 | 3.325 | 3.152 | 0.643 | 0.470 |

| 2025-01-31 | 2.570 | 3.169 | 3.016 | 0.599 | 0.446 | 2.702 | 3.345 | 3.172 | 0.643 | 0.470 |

| 2025-01-24 | 2.560 | 3.160 | 3.007 | 0.600 | 0.447 | 2.700 | 3.343 | 3.170 | 0.643 | 0.470 |

| 2025-01-23 | 2.565 | 3.173 | 3.019 | 0.608 | 0.454 | 2.687 | 3.333 | 3.160 | 0.646 | 0.473 |

| 2025-01-22 | 2.577 | 3.187 | 3.034 | 0.610 | 0.457 | 2.690 | 3.337 | 3.164 | 0.647 | 0.474 |

| 2025-01-21 | 2.570 | 3.187 | 3.034 | 0.617 | 0.464 | 2.675 | 3.327 | 3.154 | 0.652 | 0.479 |

| 2025-01-20 | 2.621 | 3.246 | 3.093 | 0.625 | 0.472 | 2.715 | 3.372 | 3.199 | 0.657 | 0.484 |

| 2025-01-17 | 2.587 | 3.223 | 3.070 | 0.636 | 0.483 | 2.690 | 3.354 | 3.181 | 0.664 | 0.491 |

| 2025-01-16 | 2.625 | 3.265 | 3.112 | 0.640 | 0.487 | 2.725 | 3.389 | 3.216 | 0.664 | 0.491 |

| 2025-01-15 | 2.680 | 3.324 | 3.170 | 0.644 | 0.490 | 2.782 | 3.451 | 3.278 | 0.669 | 0.496 |

| 2025-01-14 | 2.647 | 3.293 | 3.140 | 0.646 | 0.493 | 2.737 | 3.417 | 3.244 | 0.680 | 0.507 |

| 2025-01-13 | 2.665 | 3.309 | 3.155 | 0.644 | 0.490 | 2.755 | 3.436 | 3.263 | 0.681 | 0.508 |

| 2025-01-10 | 2.570 | 3.226 | 3.073 | 0.656 | 0.503 | 2.682 | 3.368 | 3.195 | 0.686 | 0.513 |

| 2025-01-09 | 2.496 | 3.162 | 3.009 | 0.666 | 0.513 | 2.635 | 3.324 | 3.151 | 0.689 | 0.516 |

| 2025-01-08 | 2.500 | 3.171 | 3.018 | 0.671 | 0.518 | 2.647 | 3.338 | 3.165 | 0.691 | 0.518 |

| 2025-01-07 | 2.511 | 3.189 | 3.035 | 0.678 | 0.524 | 2.662 | 3.355 | 3.182 | 0.693 | 0.520 |

| 2025-01-06 | 2.523 | 3.204 | 3.051 | 0.681 | 0.528 | 2.685 | 3.379 | 3.206 | 0.694 | 0.521 |

| 2025-01-03 | 2.470 | 3.151 | 2.998 | 0.681 | 0.528 | 2.635 | 3.329 | 3.156 | 0.694 | 0.521 |

| 2025-01-02 | 2.501 | 3.185 | 3.032 | 0.684 | 0.531 | 2.675 | 3.369 | 3.196 | 0.694 | 0.521 |

| 2024-12-31 | 2.596 | 3.280 | 3.127 | 0.684 | 0.531 | 2.765 | 3.463 | 3.289 | 0.698 | 0.524 |

| 2024-12-30 | 2.596 | 3.280 | 3.127 | 0.684 | 0.531 | 2.765 | 3.463 | 3.289 | 0.698 | 0.524 |

| 2024-12-27 | 2.625 | 3.309 | 3.155 | 0.684 | 0.530 | 2.786 | 3.483 | 3.309 | 0.697 | 0.523 |

| 2024-12-26 | 2.670 | 3.349 | 3.196 | 0.679 | 0.526 | 2.825 | 3.523 | 3.349 | 0.698 | 0.524 |

| 2024-12-24 | 2.624 | 3.305 | 3.152 | 0.681 | 0.528 | 2.800 | 3.499 | 3.326 | 0.699 | 0.526 |

| 2024-12-23 | 2.609 | 3.284 | 3.130 | 0.675 | 0.521 | 2.757 | 3.457 | 3.284 | 0.700 | 0.527 |

| 2024-12-20 | 2.612 | 3.281 | 3.128 | 0.669 | 0.516 | 2.760 | 3.460 | 3.287 | 0.700 | 0.527 |

| 2024-12-19 | 2.600 | 3.267 | 3.114 | 0.667 | 0.514 | 2.730 | 3.430 | 3.257 | 0.700 | 0.527 |

| 2024-12-18 | 2.541 | 3.213 | 3.060 | 0.672 | 0.519 | 2.655 | 3.354 | 3.181 | 0.699 | 0.526 |

| 2024-12-17 | 2.618 | 3.282 | 3.127 | 0.664 | 0.509 | 2.732 | 3.422 | 3.249 | 0.690 | 0.517 |

| 2024-12-16 | 2.551 | 3.212 | 3.057 | 0.661 | 0.506 | 2.650 | 3.340 | 3.167 | 0.690 | 0.517 |

| 2024-12-13 | 2.536 | 3.195 | 3.040 | 0.659 | 0.504 | 2.615 | 3.307 | 3.134 | 0.692 | 0.519 |

| 2024-12-12 | 2.547 | 3.208 | 3.053 | 0.661 | 0.506 | 2.630 | 3.318 | 3.145 | 0.688 | 0.515 |

| 2024-12-11 | 2.535 | 3.196 | 3.042 | 0.661 | 0.507 | 2.615 | 3.305 | 3.131 | 0.690 | 0.516 |

| 2024-12-10 | 2.516 | 3.173 | 3.018 | 0.657 | 0.502 | 2.582 | 3.269 | 3.096 | 0.687 | 0.514 |

| 2024-12-09 | 2.573 | 3.167 | 3.013 | 0.594 | 0.440 | 2.572 | 3.257 | 3.084 | 0.685 | 0.512 |

| 2024-12-06 | 2.622 | 3.213 | 3.059 | 0.591 | 0.437 | 2.633 | 3.312 | 3.139 | 0.679 | 0.506 |

| 2024-12-05 | 2.600 | 3.192 | 3.038 | 0.592 | 0.438 | 2.615 | 3.293 | 3.120 | 0.678 | 0.505 |

| 2024-12-04 | 2.625 | 3.217 | 3.062 | 0.592 | 0.437 | 2.642 | 3.318 | 3.144 | 0.676 | 0.502 |

| 2024-12-03 | 2.585 | 3.177 | 3.022 | 0.592 | 0.437 | 2.600 | 3.276 | 3.102 | 0.676 | 0.502 |

| 2024-12-02 | 2.565 | 3.157 | 3.002 | 0.592 | 0.437 | 2.590 | 3.266 | 3.092 | 0.676 | 0.502 |

| 2024-11-29 | 2.611 | 3.200 | 3.045 | 0.589 | 0.434 | 2.652 | 3.323 | 3.149 | 0.671 | 0.497 |

| 2024-11-28 | 2.640 | 3.227 | 3.073 | 0.587 | 0.433 | 2.686 | 3.356 | 3.183 | 0.670 | 0.497 |

| 2024-11-27 | 2.740 | 3.317 | 3.162 | 0.577 | 0.422 | 2.779 | 3.442 | 3.269 | 0.663 | 0.490 |

| 2024-11-26 | 2.772 | 3.348 | 3.193 | 0.576 | 0.421 | 2.810 | 3.472 | 3.299 | 0.662 | 0.489 |

| 2024-11-25 | 2.771 | 3.347 | 3.193 | 0.576 | 0.422 | 2.818 | 3.479 | 3.305 | 0.661 | 0.487 |

| 2024-11-22 | 2.817 | 3.388 | 3.233 | 0.571 | 0.416 | 2.877 | 3.534 | 3.361 | 0.657 | 0.484 |

| 2024-11-21 | 2.830 | 3.399 | 3.244 | 0.569 | 0.414 | 2.885 | 3.542 | 3.369 | 0.657 | 0.484 |

| 2024-11-20 | 2.875 | 3.440 | 3.283 | 0.565 | 0.408 | 2.920 | 3.577 | 3.404 | 0.657 | 0.484 |

| 2024-11-19 | 2.887 | 3.452 | 3.295 | 0.565 | 0.408 | 2.935 | 3.592 | 3.419 | 0.657 | 0.484 |

| 2024-11-18 | 2.915 | 3.478 | 3.321 | 0.563 | 0.406 | 2.965 | 3.621 | 3.448 | 0.656 | 0.483 |

| 2024-11-15 | 2.937 | 3.503 | 3.346 | 0.566 | 0.409 | 2.990 | 3.648 | 3.475 | 0.658 | 0.485 |

| 2024-11-14 | 2.927 | 3.495 | 3.336 | 0.568 | 0.409 | 2.983 | 3.642 | 3.469 | 0.659 | 0.486 |

| 2024-11-13 | 2.942 | 3.509 | 3.350 | 0.567 | 0.408 | 2.985 | 3.643 | 3.469 | 0.658 | 0.484 |

| 2024-11-12 | 2.900 | 3.467 | 3.308 | 0.567 | 0.408 | 2.940 | 3.598 | 3.424 | 0.658 | 0.484 |

| 2024-11-11 | 2.900 | 3.469 | 3.310 | 0.569 | 0.410 | 2.949 | 3.604 | 3.431 | 0.655 | 0.482 |

| 2024-11-08 | 2.882 | 3.452 | 3.293 | 0.570 | 0.411 | 2.937 | 3.591 | 3.418 | 0.654 | 0.481 |

| 출처: 본드웹 |

② 최근 3개월 동일등급(2024.11.08 ~ 2025.02.07) 회사채 발행 사례 검토

| [ 최근 3개월 내 동일등급(AA-) 회사채 발행 사례 검토 ] |

| (단위: 억원, bp, %) |

| 기 | 종목명 | 발행일 | 공모금액 (억원) |

발행금액 (억원) |

공모희망금리 | 발행조건 (확정후) |

발행금리 (%) |

수요예측 경쟁률 |

| 3년 | 대상148-2 | 2025-01-16 | 1,500 | 1,900 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -7 | 3.143 | 7.40:1 |

| 한화에어로스페이스129-2 | 2025-01-16 | 1,000 | 2,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -19 | 3.180 | 14.70:1 | |

| LG헬로비전14 | 2025-01-17 | 1,000 | 1,600 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -1 | 3.113 | 3.90:1 | |

| 동원산업39-1 | 2025-01-21 | 700 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -15 | 3.045 | 7.21:1 | |

| KCC글라스4-1 | 2025-01-22 | 1,100 | 1,900 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -11 | 3.076 | 5.23:1 | |

| 예스코홀딩스4-2 | 2025-01-22 | 500 | 500 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -27 | 3.110 | 9.00:1 | |

| 코웨이7-1 | 2025-01-23 | 1,100 | 2,300 | 개별민평 3년 -0.30%p. ~ +0.30%p. | -16 | 3.021 | 11.09:1 | |

| SK가스42-1 | 2025-01-23 | 700 | 1,700 | 개별민평 3년 -0.30%p. ~ +0.30%p | -6 | 2.963 | 11.57:1 | |

| 한국항공우주28-1 | 2025-01-24 | 2,000 | 3,700 | 개별민평 3년 -0.30%p. ~ +0.30%p | -25 | 2.994 | 8.30:1 | |

| 나래에너지서비스6-1 | 2025-01-24 |

1,000 | 1,700 | 등급민평 3년 -0.30%p. ~ +0.30%p | -7 | 3.103 | 5.00:1 | |

| 한화토탈에너지스29-2 | 2025-02-05 | 1,000 | 1,400 | 개별민평 3년 -0.30%p. ~ +0.30%p | +15 | 3.372 | 4.60:1 | |

| SK지오센트릭23-2 | 2025-02-05 | 900 | 2,100 | 개별민평 3년 -0.30%p. ~ +0.30%p | +17 | 3.384 | 4.78:1 | |

| 5년 | 한화에어로스페이스129-3 | 2025-01-16 | 500 | 1,000 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -17 | 3.299 | 7.50:1 |

| 동원산업39-2 | 2025-01-21 | 300 | 600 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -15 | 3.153 | 8.67:1 | |

| KCC글라스4-2 | 2025-01-22 | 400 | 600 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -12 | 3.223 | 3.13:1 | |

| 코웨이7-2 | 2025-01-23 | 400 | 700 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -16 | 3.132 | 10.50:1 | |

| SK가스42-2 | 2025-01-23 | 500 | 700 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -3 | 3.070 | 6.40:1 | |

| 한국항공우주28-2 | 2025-01-24 | 500 | 1,300 | 개별민평 5년 -0.30%p. ~ +0.30%p. | -27 | 3.147 | 14:00:1 | |

| 나래에너지서비스6-2 | 2025-01-24 |

500 | 800 | 등급민평 5년 -0.30%p. ~ +0.30%p. | -6 | 3.273 | 3.00:1 |

| (출처: 본드웹) |

최근 3개월간 발행된 3년 만기 AA- 등급 회사채 발행 내역은 총 12건입니다. 나래에너지서비스6-1을 제외한 전 종목 모두 공모희망금리의 기준을 개별민평 금리로 하여 수요예측을 접수 받았고, 금리밴드 상단을 모두 개별민평 +30bp으로 설정하였으며, 최종 발행금리는 발행일 전일 개별민평 대비 -27bp ~ +17bp 수준으로 결정되었습니다.

최근 3개월간 발행된 5년 만기 AA- 등급 회사채 발행 내역은 총 7건입니다. 나래에너지서비스6-2를 제외한 전 종목 모두 공모희망금리의 기준을 개별민평 금리로 하여 수요예측을 접수 받았고, 금리밴드 상단을 모두 개별민평 +30bp으로 설정하였으며, 최종 발행금리는 발행일 전일 개별민평 대비 -27bp ~ -3bp 수준으로 결정되었습니다.

결론적으로 무보증 회사채 수요예측 및 발행 시 동일등급(AA-)의 발행회사 간에도 수요예측 진행시점 채권시장 상황, 회사가 속한 산업, 회사의 재무상황 및 개별 이슈 등에 따라 발행조건에 차이가 있었다고 판단할 수 있습니다.

③ 채권시장 동향 및 전망

2020년 2월부터 불거진 코로나19 확산에 대한 우려로 세계적으로 안전자산 선호심리가 심화되면서 국내외 시장금리의 하락세가 지속되었습니다. 미국 연방공개시장위원회(이하 FOMC)는 1차로 기준금리를 1.00~1.25%로 0.50%p. 인하하였고, 이후 2차로 0.00~0.25%로 1.00%p.를 재차 인하하며 파격적인 금리인하를 단행하였습니다. 한국은행 또한 마찬가지로 2차례에 걸쳐 기준금리를 1.25%에서 0.50%까지 인하하며 코로나19로 인한 경제 타격에 대비하였습니다. 추가로 국내외적으로 무제한적 유동성을 공급하여 디폴트 위험을 최소화하였으며 위축된 투자 및 소비심리를 지속적으로 진작시킨 결과 경제지표는 서서히 회복세를 보이며 개선되었습니다.

2021년 FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다. 12월 FOMC는 기준금리 동결(0~0.25%)과 자산매입 축소(테이퍼링) 1,200억 달러 규모를 기존에 계획했던 종료 시점인 2022년 6월에서 3월로 앞당길 것임을 발표했으며, 점도표상 2022년 세 차례 금리 인상 가능성에 대해 시사했습니다. 2022년 3월 FOMC에서는 2018년 12월 이후로 3년 3개월만에 기준금리를 0.25%p. 인상한 0.25%~0.50%로 조정하였고, 2022년 5월 FOMC에서는 0.50%p. 인상하여 0.75%~1.00%로 조정하였습니다. 한편, 2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p 인상하며 자이언트스텝을 단행하였습니다. 이에 따라 미국 기준금리는 0.75%~1.00%에서 1.50%~1.75%로 인상되었습니다. 연준이 금리를 급속히 올린 것은 미국의 소비자물가 상승률이 40년만에 최고치를 갱신하는 등 높은 인플레이션 압력을 받고 있기 때문입니다. 연준은 인플레이션이 안정화 될때까지 추가적인 금리 인상을 시사하였습니다. 이후에도 파월 연준 의장은 지속적 금리 인상을 시사하며, 적극적 통화긴축 의지를 드러냈으며, 2022년 7월 FOMC 0.75%p. 인상, 9월 FOMC 0.75%p. 인상, 11월 FOMC에서도 기준금리를 0.75%p. 인상하며 4차례 연속 자이언트스텝을 단행하였습니다. 이후 2022년 12월 FOMC 0.50%p. 및 2023년 2월 2일 FOMC에서 0.25%p. 금리인상을 결정하였으며, SVB 파산에 따라 금융안정성을 위하여 금리 동결 혹은 인하 주장이 제기되었으나 미 연준은 2023년 3월 23일 FOMC는 물가안정과 SVB 등 은행 파산에 대응하는 금융안정 사이에서 또 다시 베이비스텝을 유지하며 0.25%p. 추가 인상을 결정하였고, 5월 FOMC에서 연달아 0.25%p. 인상하였습니다. 2023년 6월 15일 FOMC는 15개월 만에 금리를 동결하였으나, 7월 FOMC에서 연준은 만장일치로 기준금리를 25bp 인상하였습니다. 한편, 연준은 7월 FOMC 성명서에서 경제 활동 성장세가 기존의 완만한(modest) 성장이 아닌 보통(moderate) 속도로 확장하고 있다고 평가하며 경기 판단을 상향하였습니다. 9월 FOMC에서 연준은 만장일치로 기준금리를 동결하였으나, 2023년 경제성장률(1.0% → 2.1%) 및 물가상승률(3.2% → 3.3%) 상향 조정하여 높은 금리 수준이 오랜 기간 유지 될 수 있음을 시사하였습니다. 11월 FOMC는 9월과 마찬가지로 만장일치 기준금리 동결(5.50%) 및 QT 기존 속도 유지를 시사하였습니다. 2023년 12월 FOMC에서 연준은 만장일치 기준금리 동결(5.50%) 하였으나, 점도표 상 2024년 말 기준금리 전망치를 하향조정하며(5.1% → 4.6%) 금리 인상 사이클의 마무리 및 금리 인하의 가능성을 시사하였습니다. 2024년 1월 FOMC에서 만장일치로 4회 연속 기준금리 동결 결정하였으며, 이어진 3월 FOMC에서는 연준은 만장일치 금리동결(5.50%) 및 QT 유지를 결정히였습니다. 5월 FOMC에서 연준은 다시 한번 만장일치 금리 동결(5.50%) 및 6월부터 QT 속도 조절을 결정하였습니다. 6월 FOMC에서 연준은 7회 연속 기준금리 동결 결정하였으나, 점도표 상의 기준금리 전망치를 4.6%에서 5.1%로 상향 조정하며 연내 기준금리 1회 인하 가능성을 시사하였고, 인플레이션이 하락한다는 더 큰 확신을 가질 때까지 기준금리 인하가 적절하지 않다고 언급하며 데이터 의존적인 스탠스를 유지할 것이라 발표하였습니다. 7월 FOMC에서 연준은 8회 연속 기준금리 동결 결정하였며 금리인하를 위한 완화적 입장을 제시하으나, 인플레이션이 하락한다는 더 큰 확신을 가질 때까지 기준금리 인하가 적절하지 않다고 언급하며 데이터 의존적인 스탠스를 유지할 것이라 발표하였습니다. 2022년 3월 금리 인상 개시 이후 2년 6개월만에 FOMC는 통화정책 기조를 전환하여, 2024년 9월, 11월, 12월 FOMC에서 고용시장을 견고하게 유지하기 위한 선제적인 대응으로 기준금리를 각각 50bp, 25bp, 25bp 인하하였으며 2025년 1월 FOMC에서는 기준금리를 동결하였습니다. 증권신고서 제출 직전 영업일 기준 현재 미국 기준금리는 4.25% ~ 4.50%를 기록하고 있습니다. 물가의 기조적인 둔화가 지속될 것으로 예상되나 차후 경기 연착륙&경착륙 여부에 따라 통화당국의 대응이 이어질 것으로 예상되며 금리 변동에 대한 모니터링이 지속적으로 필요할 것으로 판단됩니다.

국내의 경우 2021년 6월부터 지속된 이주열 총재의 기준금리 인상 발언 이후 2021년 8월 금통위에서 기준금리 0.25%p. 인상(기준금리 0.75%)을 결정하였습니다. 이후 2021년 11월과 2022년 1월에 각각 0.25%p.씩 추가 인상 하였으며, 2022년 4월과 5월 금통위에서도 0.25%p.를 인상하여 한국은행 기준금리는 1.75%로 상승하였습니다. 한편, 2022년 7월 금통위는 미국 기준금리의 추가적인 인상예상에 따른 한미 금리 역전가시화 및 국내 높은 물가 상승률이 지속되는점(2022.06 소비자물가지수 6.0%) 등을 고려하여 1.75%인 기준 금리를 2.25%로 0.50%p 인상하였습니다. 글로벌 중앙은행들의 연이은 기준금리 인상 및 높은 물가 상승 압력에 대한 대응으로, 2022년 8월 25일 금통위에서는 0.25%p, 2022년 10월 12일 및 2022년 11월 24일 금통위에서는 각각 0.50%p. 및 0.25%p.의 기준금리 인상을 발표하였습니다. 2023년 1월 13일 금융통화위원회에서도 0.25%p. 인상을 결정하여 한국은행 기준금리는 3.50% 수준이 되었습니다. 이후 2023년 2월 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 4월 금통위에서는 3월 발생한 SVB, CS 파산으로 인한 글로벌 금융 시장 불안정성 확대를 지적하며 만장일치로 동결을 결정하였으나 기자회견에서 총재는 5명의 위원은 추가 인상의 여지를 열어두었다고 언급하였습니다. 5월 25일 시행된 5월 금통위에서 4월에 이어 만장일치로 기준금리를 동결하였으나, 총재가 기자회견에서 6명의 금통위원 모두가 추가 금리 인상 가능성을 열어두고 있다고 언급하며 추가 인상이 언제든 가능하다고 언급하였습니다. 7월 금통위에서 금리 동결에 이어, 8월 금통위에서도 동결을 결정하였으나 모든 위원들이 가계부채 증가세 등을 우려하며 3.75%까지 기준금리를 추가 인상가능성을 열어둬야 한다는 의견을 제시하였습니다. 이후 10월, 11월 및 2024년 1월에 개최된 금융통화위원회에서 지속적으로 기준금리 동결을 결정하면서 국내 기준금리는 3.50%를 기록하였습니다. 이후 2월에도 물가가 목표 수준에 안정적으로 안착하기 전까지 불확실성이 크다는 이유로 동결했고, 4월·5월 금통위에서도 같은 논리를 들어 동결 기조를 유지했습니다. 7월 금통위 역시 금리를 동결하면서 "물가·성장·금융안정 등 지표 간 상충 관계를 면밀히 점검한 뒤 인하 시기를 검토하겠다"고 밝혔으며, 8월에는 금리를 인하할 경우 수도권 집값 상승과 가계대출 급증을 부추길 수 있다는 우려로 동결 결정을 내렸습니다. 하지만 10월 금통위에서 3년 2개월 만에 25bp 금리 인하를 전격 단행하며 통화정책 방향을 전환했고, 11월 금통위에서는 시장 예상을 깨고 추가로 25bp를 낮춰 두 달 연속 금리 인하를 결정했습니다. 2025년 1월 금통위에서는 금리 동결을 결정하였습니다. 이로써 증권신고서 제출 전일 현재 한국의 기준금리는 3.00%이며, 트럼프 대통령의 재선으로 미·중 무역전쟁이 다시 격화될 가능성이 높아지면서 수출 의존도가 큰 한국 경제에 하방 압력이 가중될 수 있다는 전망이 나오고 있습니다.

글로벌 채권금리의 변동성은 주요 선진국들의 경기회복세에 따른 통화정책, 신흥국 경기 개선, 유가 회복에 대한 불확실성 우려 및 최근 발생한 미국발 은행권 사태 등에 따라 확대될 가능성은 높으나, 우량 크레딧 시장은 투자매력도를 바탕으로 상대적으로 안정세를 이어갈 것으로 전망됩니다. 다만, 향후 통화정책 불확실성에 따라 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무실적이 저조한 회사 또는 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 수 있습니다

④ 결론

엘에스일렉트릭(주)의 제188-1회 및 제188-2회 무보증 회사채의 공모희망금리는 상기 ① 민간채권평가회사 평가금리 및 스프레드 동향, ② 최근 동일 등급 회사채 발행 사례 검토, ③ 채권시장 동향 및 전망 등을 종합적으로 고려하여 아래와 같이 결정하였습니다.

[제188-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 3년 만기 회사채개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

[제188-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 5년 만기 회사채개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

발행회사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아닙니다. 투자 결정을 위한 판단, 수요예측, 청약 시 참고사항으로 활용해야 하며 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측 지침에 의거하여 공동대표주관회사와 발행회사가 협의하여 결정합니다. 수요예측 결과를 반영한 정정신고서는 2025년 02월 14일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

"공동대표주관회사"는 "발행회사"가 "본 사채"의 발행을 위해 "금융위"에 제출한 증권신고서(정정서류 및 첨부서류를 포함함)가 정상적으로 접수된 이후 "인수규정" 제2조 제7호 및 제12조에 따라 수요예측을 실시하고 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

- 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

- 투자일임ㆍ신탁고객이 인수규정 제17조의2에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

1. 수요예측의 방법: 수요예측은 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측은 "한국금융투자협회"의 "K-bond"프로그램을 이용한 접수 방법으로 진행한다. 단, 불가피한 상황이 발생한 경우 "발행회사"와 "공동대표주관회사"는 협의하여 수요예측 방법을 결정한다.

2. 수요예측의 기간: 2025년 02월 12일 09시부터 16시까지

3. 수요예측에 따른 배정: 수요예측을 통해 결정된 발행금액 및 발행금리에 따른 물량의 배정은 "공동대표주관회사"가 결정한다.

4. 수요예측에 따른 배정결과 통보: "공동대표주관회사"는 수요예측에 따른 배정결과를 전자우편 또는 Fax의 형태로 배정 받을 투자자에게 송부한다.

5. 수요예측 관련 사항의 기록 및 보관: "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 "본 사채"의 발행일로부터 3년간 보관한다.

6. 수요예측 결과의 공유: 수요예측 결과는 "발행회사"와 "공동대표주관회사"만 공유한다. 다만, 법령에 의하여 공개가 요구되거나 정부기관(준 정부기관 포함) 등이 자료제출을 요구하는 경우에는 예외로 하며, 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

7. 불성실 수요예측 참여자의 관리: "공동대표주관회사"는 불성실 수요예측 참여행위 예방을 위한 사전 고지를 통해 실수요 기재를 유도하며, 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체 없이 "한국금융투자협회"에 제출한다.

8. 수요예측의 재실시 : "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 또한, 수요예측 종료 후, 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경될 경우 "공동대표주관회사"는 "발행회사"와 협의를 통하여 수요예측을 재실시하지 않는다.

9. 본 계약서 상 "인수단"은 인수업무를 수행하지 않는 회차의 수요예측에 참여할 수 있다.

10. "본 계약"에서 정하지 않은 수요예측 실시, 공모금리결정, 배정, 불성실 수요예측 참여자의 관리 등 수요예측 업무절차 및 관련 준수사항은 "무보증사채 수요예측 모범규준"에서 정한 바에 따른다.

나. 청약

1. 청약공고기간: 증권신고서 수리일 이후부터 청약개시일까지

2. 청약기간: 2025년 02월 20일 09시 ~ 12시

3. 청약방법

① 소정의 청약서에 필요한 사항을 기입하고 기명날인하여 청약취급처에서 청약한다

② 청약제한: 청약자는 1인 1건에 한하여 청약을 할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 한다.

③ "본 사채"에 투자하고자 하는 투자자(전문투자자 및 자본시장과금융투자업에관한법률시행령 제132조에 따라 "투자설명서"의 교부가 면제되는 자 제외)는 "투자설명서"를 교부받아야 한다.

가. 교부장소: 인수단 본ㆍ지점

나. 교부방법: "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

다. 교부일시: 2025년 02월 20일

라. 기타사항

1) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 "투자설명서"를 교부받은 후 교부확인서에 서명하여야 하며, "투자설명서"를 교부받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

2) "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산하되, 다음 각 호의 어느 하나에 해당하는 자는 제외한다. 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호ㆍ제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 「신용정보의 이용 및 보호에 관한 법률」에 따른 신용평가회사(이하 "신용평가회사"라 한다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로자복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

다. 배정방법

① 수요예측에 참여한 투자자(이하 "수요예측 참여자"라 한다. 이하 같다)가 수요예측 결과에 따라 배정된 금액("수요예측 우선배정분")을 청약하는 경우에는 "수요예측 우선배정분"을 한도로 하여, 그 청약금액의 100%를 배정한다. 단, 각 "수요예측 참여자"의 청약금액이 "수요예측 우선배정분"보다 클 경우에는 그 초과분("수요예측 추가배정분" 이라 하며, "수요예측 우선배정분"과 "수요예측 추가배정분"을 총칭하여 "수요예측 배정분"이라 한다)에 대해서 "수요예측 참여자"에게 우선적으로 배정하기로 하되, 그 세부적인 사항은 각 "수요예측 참여자"의 성향, 수요예측 참여금액 및 투자형태 등을 감안하여 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

② "수요예측 참여자"의 "수요예측 배정분"이 발행금액 총액에 미달하는 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 "수요예측 배정분"을 공제한 잔액을 제5조 제2항의 청약기간까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있다.

③ 제2호에 따라 기관투자자, 전문투자자 및 일반투자자에게 배정하는 경우에는 아래 각 목의 방법으로 배정한다.

가. 기관투자자 및 전문투자자: 청약금액에 비례하여 안분배정을 원칙으로 하되 청약자의 특성 등을 고려하여 "공동대표주관회사"가 내부 규정 및 기타 합리적인 판단에 따라 배정받는자, 배정비율 및 배정단위 등을 결정할 수 있으며 필요시 "인수단"과 협의하여 결정할 수 있다.

나. 일반투자자: 가목의 배정 후 잔액이 발생한 경우에 한하여, 그 잔액에 대하여 청약금액에 비례하여 십억단위로 안분배정한다.

④ 제1호 내지 제3호의 배정에도 불구하고 미달 금액이 발생하는 경우, 그 미달된 잔액에 대하여는 인수비율대로 "인수단"이 인수하되, 최종 인수금액은 "인수단"이 협의하여 결정한다.

⑤ "인수단"은 제4호에 따른 각 "인수단"별 인수금액을 "본 사채"의 납입일 당일에 "본 사채"의 납입처에 납입한다.

⑥ "본 사채"의 "인수단"은 "공동대표주관회사"에게 납입일 당일 "본 사채"를 수요예측결과 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

라. 청약단위

최저청약금액은 일백억원으로 하며, 일백억원 이상은 일백억원 단위로 한다. 또한, 청약자 1인당 '본 사채'에 청약하는 청약총액은 '본 사채'의 전자등록총액을 초과하지 못한다.

마. 청약기간

| 청약기간 | 시 작 일 시 | 2025년 02월 20일 09시 |

| 종 료 일 시 | 2025년 02월 20일 12시 |

바. 청약증거금

청약증거금은 사채발행가액의 100%에 해당하는 금액으로 한다. "본 사채"의 청약증거금은 2025년 02월 20일에 " 본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 한다.

사. 청약취급장소

"공동대표주관회사" 및 "인수단" 본점

아. 원금상환 및 이자지급장소

NH농협은행 강남대기업금융센터

자. 상장신청예정일

(1) 상장신청예정일 : 2025년 02월 20일

(2) 상장예정일 : 2025년 02월 21일

차. 사채권 발행여부

"본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

카. 기타 모집 또는 매출에 관한 사항

(1) "본 사채"에 대하여는 "주식·사채 등의 전자등록에 관한 법률” 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

(2) "본 사채"의 청약증거금은 2025년 02월 20일에 " 본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 한다.

(3) "본 사채"의 원리금지급의무에 대하여는 "발행회사" 가 전적으로 책임을 진다.

(4) "발행회사"가 인수계약서 제9항 및 제10항의 각 기일에 원금상환이나 이자지급을 이행하지 않았을 경우 해당 원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울특별시인 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [제188-1회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 108 | 40,000,000,000 | 0.20% | 총액인수 |

| 대표 | 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로 50 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 삼성증권(주) | 00104856 | 서울특별시 서초구 서초대로74길 11 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 엘에스증권(주) | 00330424 | 서울특별시 영등포구 여의나루로 60 | 20,000,000,000 | 0.20% | 총액인수 |

| 인수 | 대신증권(주) | 00110893 | 서울특별시 중구 삼일대로 343 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 키움증권(주) | 00296290 | 서울특별시 영등포구 의사당대로 96 | 10,000,000,000 | 0.20% | 총액인수 |

| 주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제188-1회 및 제188-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 이천오백억원(\ 250,000,000,000) 이하의 범위 내에서 전자등록총액이 변경될 수 있습니다. 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

| [제188-2회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | 케이비증권(주) | 00164876 | 서울특별시 영등포구 여의나루로 50 | 20,000,000,000 | 0.20% | 총액인수 |

| 인수 | 미래에셋증권(주) | 00111722 | 서울특별시 중구 을지로5길 26 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 신한투자증권(주) | 00138321 | 서울특별시 영등포구 의사당대로 96 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 10,000,000,000 | 0.20% | 총액인수 |

| 주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제188-1회 및 제188-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 이천오백억원(\ 250,000,000,000) 이하의 범위 내에서 전자등록총액이 변경될 수 있습니다. 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

나. 사채의 관리

| [제188-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 100,000,000,000 | 2,500,000 | - |

|

주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 상기 위탁금액이 조정될 수 있습니다. |

| [제188-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 50,000,000,000 | 2,500,000 | - |

|

주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 상기 위탁금액이 조정될 수 있습니다. |

다. 특약사항

"인수계약서" 상의 특약사항은 다음과 같습니다.

|

제16조 (특약사항) "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. 다만, 금융감독원 또는 한국거래소에 당해 사항을 공시한 경우에는 "인수단"에 통보한 것으로 간주한다. 1. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권("본 사채"이외의 사채 포함)을 발행하기로 하는 이사회의 결의가 있은 때 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 영업의 일부 또는 전부의 변경, 정지 또는 양도 4. "발행회사"의 영업목적의 변경 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때 7. "발행회사" 자기자본의 100%이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100%이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 9. "발행회사"가 다른 회사와 영업의 중요부분을 영업양수도하고자 하는 때 10. 기타 “발행회사”의 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 사채의 명칭, 주요 권리내용, 발행과 관련한 약정 및 조건

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제188-1회 무보증사채 | 1,000 | 주2) | 2028년 02월 18일 | - |

| 제188-2회 무보증사채 | 500 | 주3) | 2030년 02월 20일 | - |

| 주1) 본 사채의 수요예측은 2025년 02월 12일 09시에서 16시까지 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정하며 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액 및 발행수익률이 결정될 예정입니다 주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), NICE피앤아이(주), (주)FN자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), NICE피앤아이(주), (주)FN자산평가)에서 최종으로 제공하는 엘에스일렉트릭(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 02월 14일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

(1) 당사가 발행하는 제188-1회 및 제188-2회 무보증사채는 무기명식 무보증 이권부 원화표시 공모사채이며, 본 사채에는 Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며,「주식ㆍ사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다.

(3) 본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

나. 기한의 이익 상실에 관한 사항(사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법 등)

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다.

"발행회사"는 엘에스일렉트릭 주식회사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

| 14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “발행회사”는 즉시 “본 사채”에 대한기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “사채관리회사”에게 이를 통지하여야 한다. (가) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함)가 파산 또는 회생절차개시의 신청을 한 경우 (나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고 “발행회사”가 이에 동의(“발행회사” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) “본 사채”의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “발행회사”가 “본 사채” 이외의 사채에 관하여 기한의 이익을 상실한 경우 (아) “발행회사”가 기업구조조정 촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (자) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (차) 감독관청이 “발행회사”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우(“중요한 영업”이라 함은 “발행회사”의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 “발행회사”가 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 “본 사채”의 사채권자 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 “본 사채”에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) “본 사채”에 의한 채무를 제외한 “발행회사”의 채무 중 원금 이천억원(₩200,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우(본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “발행회사”가 (라) 기재 각 의무를 제외한 “본 계약”상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 기타 “발행회사”의 “본 사채”의 원리금지급의무 기타 “본 계약”상 의무의이행능력에 중대한 부정적 영향을 미치는 사유가 발생한 때 (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “사채관리회사”에게도 통지하여야한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “발행회사”는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기 발생한 ‘기한의 이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한의 이익상실 원인사유’ 또는 새로 발생하는 ‘기한의 이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다)와 ㉡ ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생과 관련하여 “사채관리회사”가 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “사채관리회사”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “사채관리회사”는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) “본 사채”에 대한 보증 또는 담보의 요구 (나) 기타 “본 사채”의 원리금 지급 및 “본 계약”상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제188-1회 및 제188-2회 무보증사채에는 중도상환(Call-option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

당사가 발행하는 제188-1회 및 제188-2회 무보증사채는 당사의 무담보 및 무보증 채무(사채를 포함하며 이에 한하지 않음. 단, 법령에 의하여 우선권이 인정되는 채무는 제외함)와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

본 사채의 사채관리계약서 상 발행회사의 주요 의무 및 책임 등은 다음과 같습니다.

| 구분 | 원리금지급 | 조달자금의 사용 | 재무비율 유지 | 담보권 설정제한 |

|---|---|---|---|---|

| 내용 | 계약에서 정하는 시기와 방법에 따라 원리금 지급 (제2-1조) | 채무상환자금 및 운영자금 (제2-2조, 제1-2조 제13호) |

부채비율300% 이하 (제2-3조) |

최근 보고서 상 자기자본의 500% (제2-4조) |

| 구분 | 자산의 처분 제한 | 지배구조변경 제한 | 사채관리계약 이행상황보고서 |

사채관리회사에 대한 보고 및 통지의무 |

발행회사의 책임 |

|---|---|---|---|---|---|

| 내용 | 총액 1조원 (제2-5조) |

본 사채의 원리금지급의무이행이 완료될 때까지 발행회사의 지배구조 변경사유가 발생하지 않도록 함 (제2-5조의2) |

사업보고서 및 반기보고서 제출일로부터 30일 이내에 제출 (제2-6조) |

사업보고서, 분/반기보고서 제출, 주요사항신고의무 발생사실, 기한의 이익상실 등 (제2-7조) |

허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 손해를 발생시킬 시 배상책임 (제2-8조) |

"발행회사"는 엘에스일렉트릭 주식회사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “발행회사”는 사채권자에게 “본 사채”의 발행조건 및 “본 계약”에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. 제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에걸쳐 총액 1조원(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다(동 재무비율은 별도재무제표를 기준으로 한다). 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 [3조 1,365]억원이다.

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 “본 사채”와 관련하여 <별지> 서식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며,사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한, 지배구조변경 제한 등의 의무조항을위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실 사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차: 188-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 100,000,000,000 | 2,500,000 | - |

|

주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 상기 위탁금액이 조정될 수 있습니다. |

| [회 차: 188-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 50,000,000,000 | 2,500,000 | - |

|

주) 본 사채의 발행가액은 수요예측 후 확정될 예정으로, 수요예측 결과에 따라 상기 위탁금액이 조정될 수 있습니다. |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 계열회사 관계 | 사채관리회사와 발행회사간 계열회사 여부 | 해당사항 없음 |

| 임원겸임 관계 | 사채관리회사 임원과 발행회사 임원 간 겸직 여부 | 해당사항 없음 |

| 대출 관계 | 사채관리회사와 주관회사 간 대출거래 여부 | 해당사항 없음 |

| 사채관리회사와 발행회사 간 대출거래 여부 | 해당사항 없음 | |

| 채권인수 관계 | 사채관리회사와 주관회사 간 채권인수 여부 | 해당사항 없음 |

| 사채관리회사와 발행회사 간 채권인수 여부 | 해당사항 없음 | |

| 기타 이해관계 | 사채관리회사의 주관회사 및 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당사항 없음 |

(2) 사채관리회사의 사채관리 실적

| (2025.02.07 기준) |

| 구분 | 실적 | ||||||

|---|---|---|---|---|---|---|---|

| 2019년 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 | 2025년 | |

| 계약체결 건수 | 66건 | 82건 | 94건 | 69건 | 94건 | 136건 | 23건 |

| 계약체결 위탁금액 | 15조 3,300억원 | 15조 5,010억원 | 18조 6,120억원 | 13조 6,660억원 | 20조 6,840억원 | 27조 6,350억원 | 4조 4,300억원 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

|

한국예탁결제원 |

채권등록부 채권등록2팀 |

02-3774-3304 ~ 3306 |

다. 사채관리회사의 권한

"발행회사"는 엘에스일렉트릭 주식회사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. |

라. 사채관리회사의 의무 및 책임

"발행회사"는 엘에스일렉트릭 주식회사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

| 제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “발행회사”에 대하여 기한의 이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한의 이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 “본 계약” 제1-2조 제14호 라목에 따라조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ① “발행회사”가 “사채관리회사”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “사채관리회사”에게 과실이 있지 아니하다. 다만, “사채관리회사”가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, “본 계약”에 따라 “발행회사”가 “사채관리회사”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생이나 기타 “발행회사”의 "본 계약" 위반이 명백한 경우에는, 실제로 “사채관리회사”가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. ② “사채관리회사”는 선량한 관리자의 주의로써 “본 계약”상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 “본 계약”이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

"발행회사"는 엘에스일렉트릭 주식회사를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

| 제4-6조(사채관리회사의 사임) ① “사채관리회사”는 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 상법시행령 제27조 각호의 이익충돌 사유가 있음에도 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 본 계약상 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”는 사채권자집회의 동의를 얻어 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이발생하고, 사무승계자는 “본 계약”상 규정된 모든 권한과 의무를 가진다. |

바. 기타사항

사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 본 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

본 사채에 대한 원리금 상환은 전적으로 발행회사인 엘에스일렉트릭 주식회사의 책임입니다. 투자자께서는 발행회사의 리스크에 대하여 충분히 숙지하시고 투자하시기 바랍니다.

III. 투자위험요소

1. 사업위험

당사는 1974년 7월 24일 설립되어 전기, 전자, 계측, 정보 및 자동화기기의 제조, 판매 및 유지보수를 주요 목적사업으로 하고 있으며, 충북 청주시와 충남 천안시 및 부산광역시에 공장을 가지고 있습니다. 1994년 7월에 주식을 유가증권시장에 상장하였습니다. 또한, 2010년 4월 금속 사업부문을 분할하여 LS메탈(주)를 설립하였고, 2020년 3월 LS산전(주)에서 엘에스일렉트릭(주)로 사명을 변경하였습니다. 2022년 4월에는 EV Relay 사업을 분할하여 엘에스이모빌리티솔루션(주)를 설립하였습니다. 당사는 수익을 창출하는 재화와 용역의 성격, 제품 및 제조공정의 특징, 사업부문 구분의 계속성 등을 고려하여 당사의 사업구분을 전력, 자동화, 금속, IT 등으로 세분하였으며, 당사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

| 구분 | 회사 | 주요재화 및 용역 | 주요고객 | 사업내용 |

|---|---|---|---|---|

| 전력 | LS ELECTRIC 락성전기무석유한공사 락성전기대련유한공사 LS ELECTRIC Vietnam Co., Ltd. 엘에스이모빌리티솔루션 기타 해외 판매법인 등 |

전력기기, 고압기기, 계량기, 계전기, 초고압, 배전반, 철도시스템, 신재생에너지, EV-Relay |

한국전력, 특약점, 에너지 다소비 기업 등 |

1. 전력기기,시스템 사업 : 발전소에서 만들어진 전력에 대해 수용가까지의 전력공급과 계통보호에 전반적으로 사용되는 제품을 생산 2. 전력IT 사업 : 전력공급계통에 존재하는 각종 정보관리 및 제어를 통해 발전설비 운용 및 에너지사용 효율화, 급전 안정화를 구현 3. 신재생에너지사업 - 태양광 발전시스템을 위한 EPC 사업과 ESS 관련 시스템 구축 EPC 사업 등 - 철도분야의 전력 및 신호제어 시스템 구축을 위한 철도 시스템 EPC사업 |

| 자동화 | LS ELECTRIC LS메카피온 LS사우타 락성전기무석유한공사 우시메카피온기전유한공사 기타 해외 판매법인 등 |

PLC, INVERTER, 자동화시스템, 빌딩자동화, 산업용 통신 장비 및 시스템 |

자동차, 전자, 반도체, Display 등 생산설비 업체. IT기업 및 Smart Factory 업체. 지자체, 수자원공사, 에너지효율 전문기업 등 |

- PLC, INVERTER 및 자동화시스템 등 산업자동화 및 에너지절약을 위한 기기, 시스템 제품 생산 - 산업용 통신기기 제조/판매/서비스, 통신시스템 구축/서비스, 무선 감시 제어 및 열화상 감시 제어 시스템 사업 |

| 금속 | LS메탈 | 동관, STS관 | 에어컨·공조기 등의 제조사, 건설회사, 조선회사 등 |

전기전자 산업분야 및 건설산업, 가스,석유화학 플랜트 등의 중화학공업, 조선업 등 기초산업의 소재로 널리 사용되는 동관 및 스테인레스관의 제조 및 판매 |

| IT | LS ITC 등 | ERP 유지보수, 데이터센터, IT 시스템설계 구축, 스마트 팩토리 | LS 그룹사 | ERP 시스템 설계/구축/유지보수, 데이터 센터 임대, 인터넷 회선 통합구매, 각종 IT 시스템 유지보수, SI 시스템 설계 및 구축, 스마트 팩토리, RPA 구축 및 유지보수 |

| 출처: 당사 제시 주) 자세한 내용은 제2부 발행인에 관한 사항 > I. 회사의 개요 > 1. 회사의 개요를 참고하여 주시기 바랍니다. |

당사의 사업부문별 매출액 비중은 2024년 3분기 연결기준으로 전력 부문 89.8%, 자동화 부문 13.7%, 금속 부문 14.4%, IT 부문 2.4%로 구성되어 있으며, 당사의 종속회사인 LS메탈(주)가 영위하는 금속 부문을 제외하면 당사의 사업부문은 전력 부문, 자동화 부문에 집중되어 있으며 당사가 별도로 분류한 신재생 사업부문도 이에 포함되어 있는 상황입니다. 따라서 투자자 여러분들께서는 이러한 당사의 주요 사업 부문과 관련한 사업 위험에 유의하신 후 투자에 임하시기 바랍니다.

| (단위:백만원) |

| 사업부문 | 품 목 | 구체적용도 | 2024년 3분기 | 2023년 3분기 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 전력 | 저압기기,고압기기,계량기, 계전기,초고압,배전반, 철도시스템,EV-Relay |

전력 송배전 관련 기기 및 시스템 | 2,866,246 | 89.8 | 2,770,023 | 86.6 | 3,661,198 | 86.5 | 2,668,292 | 79.0 |

| 자동화 | PLC, INVERTER, 자동화시스템, 빌딩자동화 |

산업자동화 및 에너지 절약 기기 및 시스템 |

436,623 | 13.7 | 473,397 | 14.8 | 628,973 | 14.9 | 590,651 | 17.5 |

| 금속 | 동관, STS, 후육관 | 전기 전자 산업 분야, 건축용 배관, LNG관련산업(플랜트, 선박, 저장소) |

459,335 | 14.4 | 421,355 | 13.2 | 563,437 | 13.3 | 558,084 | 16.5 |

| IT | IT설비 및 유지보수 | 컴퓨터시스템 통합 자문 및 구축 서비스업 |

75,545 | 2.4 | 65,084 | 2.0 | 101,047 | 2.4 | 80,718 | 2.4 |

| 연 결 조 정 | (645,458) | (20.2) | (529,754) | (16.6) | (724,172) | (17.1) | (520,675) | (15.4) | ||

| 합 계 | 3,192,291 | 100.0 | 3,200,105 | 100.0 | 4,230,483 | 100.0 | 3,377,070 | 100.0 | ||

| 출처: 당사 2024년 3분기보고서 |

| 가. 전력기기 내수시장 성장세 둔화 위험 당사가 영위하고 있는 전력 사업부문은 양산 방식의 전력기기 부문과 수주 방식의 전력인프라 부문으로 구성되어 있으며, 이는 발전에서 수용가까지 전력공급과 계통보호에 사용되는 각종 전력기기와 전력시스템을 생산하는 것입니다. 본래 전력기기 시장은 완전 경쟁체제의 시장이나, 고도의 안정성을 요구하는 산업의 특성상 제품에 대한 신뢰도와 제조 브랜드에 대한 충성도가 타 산업에 비해 높은 편이며, 전력 관련 각종 규제 및 규격에 대한 높은 진입장벽이 형성되어 있습니다. 이러한 진입장벽은 당사의 안정적인 시장 지위 유지에 긍정적인 요소로 작용하고 있습니다. 그러나, 최근 들어 전력기기 시장은 신규 수요보다는 교체 수요가 더 많은 비중을차지하는 등 성숙기 산업의 형태를 보이고 있어, 내수 시장의 성장세가 다소 둔화되어 있는 상황입니다. 당사가 추정한 바에 따르면, 국내 전력기기 시장 규모는 COVID-19 영향에 따른 전력기기 수요 감소로 2020년 약 5,186억원을 기록하였으나, 2021년 소폭 상승하며 약 5,218억원을 기록하였고, 2022년에는 전년 대비 약 5.40% 성장하며 약 5,500억원의 시장규모를 기록한 것으로 파악됩니다. 2023년 시장 규모는 6,435억원으로 전년 대비 11.70% 성장하였으며, 2024년 시장 규모는 7,484억원으로 전년 대비 16.3% 성장을 하며 전력기기 시장은 2020년 이후 꾸준히 성장 중인 것으로 보여집니다. 당사의 안정적인 시장 지위를 고려할 때, 전력기기 시장 규모의 지속적인 증가는 당사의 매출 증대에 기여할 것으로 판단되나, 향후 국내 설비투자 및 건설투자 동향 등에 따라 시장 성장률은 변동될 수 있습니다. 당사가 영위하는 전력기기 사업부문의 특성 상 건설 및 설비투자 경기와 밀접한 관계를 가지고 있으며, 경기변동에 상대적으로 큰 영향을 받고 있습니다. 전세계적으로 인플레이션이 둔화되며 금리 인하 기조가 이어지고 있으나, 러시아-우크라이나 사태 장기화로 인한 지정학적 리스크 등 국내외 경기에 부정적인 영향을 미칠 이벤트 역시 상존하고 있습니다. 경기 둔화로 인한 소비 감소와 기업의 설비 투자 감소 및 건설 경기 부진 등은 시장 수요 둔화를 초래하여 당사의 실적에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

당사가 영위하고 있는 전력 사업부문은 양산 방식의 전력기기 부문과 수주 방식의 전력인프라 부문으로 구성되어 있으며, 이는 발전에서 수용가까지 전력공급과 계통보호에 사용되는 각종 전력기기와 전력시스템을 생산하는 것입니다. 당사의 전력기기 부문과 전력인프라 부문 구성은 아래와 같습니다.

| [당사 전력 사업부문 구성] |

| 구분 | 사업 내용 | 주요 제품 |

|---|---|---|

| 전력기기 | 송/변전된 전기를 받아 각 공장 및 가정으로 배전 시 사용되는 기기 생산 | - 진공차단기(VCB) - 기중차단기(ACB) - 배선용차단기(MCCB) - 전자개폐기(MC) |

| 전력인프라 | 발전소에서 만들어진 전력에 대해 수용가에 이르는 송/변전 계통을 아우르는 전력 시스템 공급 | - 가스개폐절연장치(GIS) - 초고압변압기 - 원격감시제어/설비 - HVDC(초고압직류송전) - FACTS(유연송전시스템) - 수배전반(SWGR) - 배전변압기(M-TR) |

| 출처: 당사 제시 |

당사의 내수 부문 매출 비중을 살펴보면 2022년 약 57.2%에서 지속적으로 감소하는 추세입니다. 그럼에도 불구하고 2024년 3분기말 매출액에서 내수 부문이 차지하는 비중은 약 49.9%로 여전히 높은 수준을 보이고 있어 당사 실적은 국내 전력 산업과 전력기기 시장 환경 변화에 밀접한 영향을 받고 있다고 판단됩니다.

| [당사 매출액 수출 및 내수 비중] |

| (단위: 백만원) |

| 구분 | 2024년 3분기 | 2023년 3분기 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|---|

| 수출 | 1,593,470 | 49.9% | 1,548,230 | 48.4% | 2,020,609 | 47.8% | 1,446,577 | 42.8% |

| 내수 | 1,598,821 | 50.1% | 1,651,875 | 51.6% | 2,209,874 | 52.2% | 1,930,492 | 57.2% |

| 합계 | 3,192,291 | 3,200,105 | 4,230,483 | 3,377,069 | ||||

| 출처: 당사 2024년 3분기보고서 |

국내 전력기기 시장은 1980년대 중전기 부문 산업 합리화 조치로 저/고압 전력기기 중심의 당사와 초고압 전력기기 중심으로 사업을 운영하는 일부 대기업으로 시장이 형성되어 있습니다. 이 중 당사는 국내 저/고압 전력기기 부문에서 최근 3개년 동안 약 63%의 꾸준한 시장점유율을 기록하고 있고, 과반을 상회하는 시장점유율을 지속적으로 유지하고 있는 등 내수 시장에서 안정적인 지위를 확보하고 있습니다.

| [당사 전력기기(저압,고압) 매출액 및 국내 시장 점유율] | |

| (단위 : %) | |

| 구분 | 2024년 3분기 점유율 |

2023년 점유율 |

2022년 점유율 |

|---|---|---|---|

| 엘에스일렉트릭 | 61% | 63% | 63% |

| 기타 | 39% | 37% | 37% |

| 합계 | 100% | 100% | 100% |

| 출처: 당사 3분기보고서, 주요 업체 영업담당자 인터뷰 및 시장동향 조사 등 주) 산정기준은 6대 범전기기 매출액(MCCB, ELCB, MC, ACB, VCB, VCS) |

본래 전력기기 시장은 완전 경쟁체제의 시장이나, 고도의 안정성을 요구하는 산업의 특성상 제품에 대한 신뢰도와 제조 브랜드에 대한 충성도가 타 산업에 비해 높은 편이며, 전력 관련 각종 규제 및 규격에 대한 높은 진입장벽이 형성되어 있습니다. 이러한 진입장벽은 당사의 안정적인 시장 지위 유지에 긍정적인 요소로 작용하고 있습니다. 그러나, 최근 들어 전력기기 시장은 신규 수요보다는 교체 수요가 더 많은 비중을차지하는 등 성숙기 산업의 형태를 보이고 있어, 내수 시장의 성장세가 다소 둔화되어 있는 상황입니다. 당사가 추정한 바에 따르면, 국내 전력기기 시장 규모는 COVID-19 영향에 따른 전력기기 수요 감소로 2020년 약 5,186억원을 기록하였으나, 2021년 소폭 상승하며 약 5,218억원을 기록하였고, 2022년에는 전년 대비 약 5.40% 성장하며 약 5,500억원의 시장규모를 기록한 것으로 파악됩니다. 2023년 시장 규모는 6,435억원으로 전년 대비 11.70% 성장하였으며, 2024년 시장 규모는 7,484억원으로 전년 대비 16.3% 성장을 하며 전력기기 시장은 2020년 이후 꾸준히 성장 중인 것으로 보여집니다. 당사의 안정적인 시장 지위를 고려할 때, 전력기기 시장 규모의 지속적인 증가는 당사의 매출 증대에 기여할 것으로 판단되나, 향후 국내 설비투자 및 건설투자 동향 등에 따라 시장 성장률은 변동될 수 있습니다.

| [전력기기 시장규모, 성장률 추이] | |

| (단위: 억원, %) | |

| 구분 | 2024년 | 2023년 | 2022년 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 시장규모 | 7,484 | 6,435 | 5,500 | 5,218 | 5,186 |

| 성장률 | 16.3 | 11.70 | 5.40 | 0.62 | -1.16 |

| 출처: 당사 제시 주1) 당사 추정 수치임 |

한국은행이 2024년 11월에 발표한 '경제전망보고서'에 따르면 디스인플레이션 및 금리인하 사이클 진전에도 불구하고 美대선 이후 주요국 경제정책을 둘러싼 불확실성 증대로 성장의 하방리스크가 높아졌다고 전망했습니다. 이에 따라 한국은행은 향후 세계경제 성장률을 2024년 3.1%, 2025년 3.0%로 예상하고 있으며, 세계교역 신장률은 2024년 2.8%, 2025년 3.1%를 기록할 것으로 전망하였습니다.

| [세계 경제성장률 전망] |

| (단위: %) |

| 구분 | 2023년 | 2024년 | 2025년(E) | ||||

|---|---|---|---|---|---|---|---|

| 상반기 | 하반기(E) | 연간(E) | 상반기 | 하반기 | 연간 | ||

| 세계경제 성장률 | 3.3 | 3.2 | 3.1 | 3.1 | 3.1 | 3.0 | 3.0 |

| 미국 | 2.9 | 3.0 | 2.4 | 2.7 | 2.1 | 1.8 | 2.0 |

| 유로 | 0.4 | 0.5 | 1.1 | 0.8 | 1.2 | 1.3 | 1.2 |

| 중국 | 5.2 | 5.0 | 4.5 | 4.7 | 4.4 | 4.2 | 4.3 |

| 일본 | 1.7 | -1.0 | 1.0 | 0.1 | 1.7 | 0.6 | 1.1 |

| 세계교역 신장률 | 0.8 | 2.2 | 3.4 | 2.8 | 3.4 | 2.9 | 3.1 |

| 출처: 한국은행(경제전망보고서, 2024.11) |

국내경제는 내수의 회복흐름이 완만한 가운데 그간 견조했던 수출 증가세가 점차 둔화됨에 따라 금년 2.2%에서 내년 1.9%로 성장률이 낮아질 것이라고 전망했습니다. 소비를 중심으로 완만한 성장세를 이어가겠으나 주력업종에서의 주요국과의 경쟁 심화, 보호무역 기조 강화 등으로 수출 증가세가 예상보다 낮아질 것으로 예상했으며, 내수의 경우 기업 투자여력 증대, 디스인플레이션 진전 등에 힘입어 개선 흐름을 재개하겠지만 당초 예상보다 부진할 것으로 전망했습니다. 이에 따라 2024년 국내경제 성장률을 지난 8월에 발표한 전망치인 2.4% 대비 소폭 하향해 2.2%로 전망했으며, 2025년 국내경제 성장률은 전망치 또한 지난 8월보다 소폭 하락한 1.9%로 전망했습니다. 또한 국내경제의 성장경로에는 주요국 성장 및 물가흐름, IT경기 확장 속도, 글로벌 정치 상황 등과 관련한 불확실성이 여전히 높은 상태이며 물가의 경우 기상여건, 공공요금 조정 시기 등과 같은 리스크가 잠재해 있다고 설명했습니다.

기본적으로 전력산업의 성장성은 거시 경기동향 중 설비투자 및 건설투자 신장률과 상관 관계가 높은 경향이 있습니다. 구체적으로 살펴보면, 국내 설비투자지수는 COVID-19에 따라 투자가 지연되었던 기업들의 활발한 설비투자 재개로 2021년 122.7, 2022년 126.7을 기록하며 증가하는 추세를 보였습니다. 다만, 2024년 3분기 기준 111.3을 기록하였는데, 향후 기업의 설비투자는 반도체를 중심으로 감소하고 글로벌 수요둔화와 자본조달비용 상승 등으로 부진할 것으로 예상되나, 기업의 설비투자를 위한 정부 지원 및 글로벌 경기수요 회복세에 따라 회복될 가능성도 존재합니다.

| [국내 설비투자지수 추이] |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 3분기 |

|---|---|---|---|---|---|---|

| 설비투자지수 | 105.9 | 112.0 | 122.7 | 126.7 | 107.5 | 111.3 |

| 출처: 통계청 산업활동동향(2024년 11월 산업활동동향) 주1) 설비투자지수 : 신속한 설비투자 동향파악을 위해 매월 국내에 공급되는 설비투자재의 투자액을 추정하여 지수화 |

또한, 건설업에 대한 건설 사업자들의 판단, 예측, 계획의 변화추이를 관찰하여 지수화한 건설기업 경기실사지수(CBSI) 검토 결과 2024년 12월 건설경기실사 종합실적지수는 71.6로 11월보다 다소 상승하였습니다. 세부 실적지수 중 신규수주지수가 12월 수주증가 효과로 인해 전월 대비 5.6p 상승하며 종합실적지수 상승을 견인하였습니다. 자금조달지수는 전월과 유사한 수준이었으며, 자재수급지수는 전월 대비 소폭 하락한 모습입니다. 2025년 01월 전망치는 신규수주지수가 큰 폭으로 하락하여 종합지수 또한 68.0로 감소할 것으로 나타났으며, 수도권과 지방 모두에서 실적지수가 악화될 것으로 전망되었습니다.

| [부문별 실적지수 변동 추이(최근 1년) |

| 구분 | 2024년 | 전월대비 | 전년동월대비 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 | |||

| 신규수주 | - | - | - | - | 65.9 | 67.8 | 66.3 | 68.0 | 72.6 | 64.7 | 63.8 | 69.4 | 5.6 | - |

| 공사기성 | 80.3 | 83.6 | 98.4 | 86.2 | 73 | 88.7 | 85.9 | 77.4 | 76.8 | 80.1 | 77.3 | 80.5 | 3.1 | (3.7) |

| 수주잔고 | 76.4 | 73.3 | 85.7 | 66.1 | 73.1 | 73.2 | 73.5 | 68.6 | 75.3 | 73.4 | 79.0 | 82.2 | 3.2 | (4.3) |

| 공사대수금 | 84.1 | 82.1 | 90.6 | 98 | 78.2 | 88.4 | 75.3 | 82.1 | 84.7 | 85.3 | 78.3 | 81.4 | 3.1 | 4.6 |

| 자금조달 | 76.1 | 77.3 | 80.5 | 77.6 | 74.8 | 67.9 | 77.2 | 77.8 | 82.5 | 77.0 | 70.6 | 70.6 | 0.0 | 3.1 |

| 자재수급 | - | - | - | - | 83.4 | 82.8 | 84.9 | 90.1 | 88.5 | 89.0 | 88.6 | 86.6 | -2.1 | - |

| 출처: 한국건설산업연구원 2024년 12월 건설경기실사지수 주1) 지수값이 100을 넘으면 건설경기 상황에 대해 낙관적으로 바라보는 기업들이 많다는 것을 의미하고, 지수값이 100을 넘지 못하면 건설경기 상황에 대해 비관적으로 바라보는 기업들이 많다는 것을 의미 주2) 신규수주 지수는 2024년 5월 합성지수로 개편 이후의 지수만 포함 주3) 자재수급 지수는 2024년 5월 신규 도입 |

상기와 같이, 당사가 영위하는 전력기기 사업부문의 특성 상 건설 및 설비투자 경기와 밀접한 관계를 가지고 있으며, 경기변동에 상대적으로 큰 영향을 받고 있습니다. 전세계적으로 인플레이션이 둔화되며 금리 인하 기조가 이어지고 있으나, 러시아-우크라이나 사태 장기화로 인한 지정학적 리스크 등 국내외 경기에 부정적인 영향을 미칠 이벤트 역시 상존하고 있습니다. 경기 둔화로 인한 소비 감소와 기업의 설비 투자 감소 및 건설 경기 부진 등은 시장 수요 둔화를 초래하여 당사의 실적에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이 점 유의하시기 바랍니다.

| 나. 전력인프라 사업 관련 위험 당사가 영위하는 전력인프라 사업은 국가 전력망 구축에 필수적인 자본재 산업으로 설계 및 제작에 많은 시간이 소요되는 수주방식의 산업이며, 개별 국가의 정책을 비롯하여 기업의 설비투자 및 전력 수요와 높은 상관관계를 가지고 있습니다. 당사는 정부 중심의 SOC 사업을 위주로 해당 부문에서 견조한 실적을 기록해 왔으며, 데이터센터 및 2차전지 등 대기업향 수요를 위주로 수주 실적을 기록하고 있습니다. 당사의 전력 인프라 사업과 상관 관계가 높은 대기업의 설비투자 및 전력 수요, 전력수급기본계획과 같은 정부의 정책은 국내외 경기 변동에 의해 영향을 크게 받는 편입니다. 특히, 최근 대내외 불확실성이 높은 상황에서 석유화학산업, 철강산업, 석유정제산업 등 전력 다소비 업종의 구조조정 등과 맞물려 국내 전력 수요 증가율이 부진할 경우, 정부 차원에서 대대적인 전력 수요 계획 변경이 발생할 수 있습니다. 이에 따라 국내 전력 설비 수요 및 투자가 감소할 경우 당사의 전력 인프라 사업 부문 실적에 부정적인 영향이 발생할 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다. |

당사가 영위하는 전력인프라 사업은 국가 전력망 구축에 필수적인 자본재 산업으로 설계 및 제작에 많은 시간이 소요되는 수주방식의 산업이며, 개별 국가의 정책을 비롯하여 기업의 설비투자 및 전력 수요와 높은 상관관계를 가지고 있습니다. 당사는 정부 중심의 SOC 사업을 위주로 해당 부문에서 견조한 실적을 기록해 왔으며, 데이터센터 및 2차전지 등 대기업향 수요를 위주로 수주 실적을 기록하고 있습니다.

블룸버그 신에너지금융연구소에 따르면 글로벌 전력망 투자 규모는 지난 2020년 2,350억 달러에서 2030년 5,320억 달러, 2050년에는 6,360억 달러로 급증할 것으로 전망됩니다. 이러한 투자 규모의 확대는 챗GPT를 포함한 생성형 AI 가동을 위한 대규모 데이터센터 구축 필요성 증대에 기인합니다. 이와 함께 AI 활용 기기를 뒷받침하기 위해 초고압 변압기, 배전반 등 전력 인프라, 시스템 수요 또한 급증하게 되었습니다. 당사는 이러한 글로벌 수요에 대응하기 위하여 2024년 06월 약 1,000억원 규모의 초고압 변압기 생산을 위한 시설 증설 투자를 단행한 바 있습니다.

| [신규 시설투자 등(자율공시)] |

| 1. 투자구분 | 시설증설 | ||

| - 투자대상 | 초고압 변압기 생산을 위한 시설 증설 투자 | ||

| 2. 투자내역 | 투자금액(원) | 100,800,000,000 | |

| 자기자본(원) | 1,724,042,303,163 | ||

| 자기자본대비(%) | 5.8 | ||

| 대규모법인여부 | 해당 | ||

| 3. 투자목적 | 수주 증가 물량 대응을 위한 초고압 변압기 자작 Capa 확보 | ||

| 4. 투자기간 | 시작일 | 2024-06-01 | |

| 종료일 | 2025-10-31 | ||

| 5. 이사회결의일(결정일) | 2024-05-21 | ||

| - 사외이사 참석여부 | 참석(명) | 5 | |

| 불참(명) | - | ||

| - 감사(사외이사가 아닌 감사위원) 참석여부 | - | ||

| 6. 기타 투자판단과 관련한 중요사항 | 1.상기 투자금액 및 투자기간은 향후 추진 과정에서 변동될 수 있습니다. 2.상기 자기자본은 2023년도 연결재무제표(K-IFRS)기준 입니다. 3.상기 이사회결의일은 내부결정일입니다. 4.당사는 2024년 5월 21일 신규시설투자(자율공시)공시를 하였으며, 동일 설비투자 건으로 증액 205억원이 결정되어 설비투자 금액이 기존 803억원에서 총 1,008억원으로 확정되었습니다. 추가 설비투자로 투자 종료일이 기존 2025년 9월 30일에서 2025년 10월 31일로 변경되었습니다. |

||

| ※ 관련공시 | - | ||

| 출처: 전자공시시스템 |

또한, 당사는 2024년 09월 국내 변압기 제조기업인 KOC전기 지분 51%를 취득하였습니다. 당사는 KOC 전기 지분 인수를 통하여 초고압 변압기 생산능력을 증대시킬 계획입니다.

| [타법인 주식 및 출자증권 취득결정] |

| 정정일자 | 2024-09-11 |

| 1. 정정관련 공시서류 | 타법인 주식 및 출자증권 취득결정 | |

| 2. 정정관련 공시서류제출일 | 2024-05-23 | |

| 3. 정정사유 | 취득예정일자 확정, 발행회사 액면분할로 인한 주식수 변경 및 주주간계약 체결에 따른 기재 정정 | |

| 4. 정정사항 | ||

| 정정항목 | 정정전 | 정정후 |

| 2. 취득내역의 취득주식수 | 78,013 | 1,560,200 |

| 2. 취득내역의 취득금액 | 59,159,598,290 | 59,162,784,000 |

| 3. 취득후 소유주식수 | 78,013 | 1,560,200 |

| 6. 취득예정일자 | - | 2024-09-11 |

| 12. 풋옵션 등 계약 체결여부 | 아니요 | 예 |

| 12. 계약내용 | - | KOC전기(주)와 당사 및 KOC전기(주)의 현주주인 엘비제3호2019사모가 체결한 주주간계약 상 엘비제3호2019사모는 당사에 지분을 매도할 수 있는 풋옵션(Put Option)을 행사할 수 있고 당사는 엘비제3호2019사모가 가진 잔여지분을 매수할 수 있는 콜옵션(Call Option)을 행사할 수 있음. |

| 13. 기타투자판단과 관련한 중요사항 | - 상기 '1. 발행회사 자본금 및 발행주식 총수'는 2023년 12월 31일 기준입니다. - 상기 '2. 취득내역의 취득주식수'는 구주 45,046주와 신주 32,967주를 합산한 수량입니다. - 상기 '2. 취득내역의 취득주식수, 취득금액' 및 '3. 취득후 소유주식수 및 지분비율'은 본건 매매거래, 제3자배정 유상증자를 통한 신주 취득까지 반영하여 기재하였습니다. - 상기 '2. 취득내역의 자기자본 및 최근 사업연도말 자산총액' 은 당사의 2023년 말 연결재무제표 기준입니다. - 상기 6. 취득예정일자는 미정이며, 본건 관련한 공정거래위원회 등 관계기관의 승인후 구체적인 취득예정일자가 정해질 시 재공시 예정입니다. - 하기 '발행회사의 요약 재무상황'의 '당해년도'는 2023년, '전년도'는 2022년은 K-IFRS 기준, '전전년도'는 2021년은 K-GAAP 기준으로 작성하였습니다. - 본건 관련 세부사항에 대한 결정 및 집행권한은 대표이사에게 위임합니다. |

- 상기 '1. 발행회사 자본금 및 발행주식 총수'는 2023년 12월 31일 기준입니다. - 상기 '2. 취득내역의 취득주식수'는 구주 900,900주와 신주 659,300주를 합산한 수량입니다. - 상기 '2. 취득내역의 취득주식수, 취득금액' 및 '3. 취득후 소유주식수 및 지분비율'은 본건 매매거래, 제3자배정 유상증자를 통한 신주 취득까지 반영하여 기재하였습니다. - 상기 '2. 취득내역의 취득주식수, 취득금액' 및 '3. 취득후 소유주식수는 발행회사의 액면분할 및 단주를 반영하여 기재하였습니다. - 상기 '2. 취득내역의 자기자본 및 최근 사업연도말 자산총액' 은 당사의 2023년 말 연결재무제표 기준입니다. - 상기 6. 취득예정일자는 본건 관련한 공정거래위원회 등 관계기관의 승인후 거래 종결일 일정에 따른 주식인도예정일자입니다. - 하기 '발행회사의 요약 재무상황'의 '당해년도'는 2023년, '전년도'는 2022년은 K-IFRS 기준, '전전년도'는 2021년은 K-GAAP 기준으로 작성하였습니다. - 본건 관련 세부사항에 대한 결정 및 집행권한은 대표이사에게 위임합니다. |

타법인 주식 및 출자증권 취득결정

| 1. 발행회사 | 회사명 | KOC전기(주) | ||

| 국적 | 대한민국 | 대표자 | 김호량 | |

| 자본금(원) | 1,200,000,000 | 회사와 관계 | - | |

| 발행주식총수(주) | 120,000 | 주요사업 | 전기전자장비시스템제조 | |

| 2. 취득내역 | 취득주식수(주) | 1,560,200 | ||

| 취득금액(원) | 59,162,784,000 | |||

| 자기자본(원) | 1,724,042,303,163 | |||

| 자기자본대비(%) | 3.43 | |||

| 대규모법인여부 | 해당 | |||

| 3. 취득후 소유주식수 및 지분비율 | 소유주식수(주) | 1,560,200 | ||

| 지분비율(%) | 51.00 | |||

| 4. 취득방법 | 구주취득(현금매입) 및 제3자배정 유상증자 참여를 통한 신주인수 | |||

| 5. 취득목적 | 초고압변압기 물량 확보로 북미 시장 대응 | |||

| 6. 취득예정일자 | 2024-09-11 | |||

| 7. 자산양수의 주요사항보고서 제출대상 여부 | 해당없음 | |||

| -최근 사업연도말 자산총액(원) | 3,732,891,934,230 | 취득가액/자산총액(%) | 1.58 | |

| 8. 우회상장 해당 여부 | 해당없음 | |||

| -향후 6월이내 제3자배정 증자 등 계획 | 해당없음 | |||

| 9. 발행회사(타법인)의 우회상장 요건 충족여부 | 해당없음 | |||

| 10. 이사회결의일(결정일) | 2024-05-23 | |||

| -사외이사 참석여부 | 참석(명) | 4 | ||

| 불참(명) | 1 | |||

| -감사(사외이사가 아닌 감사위원)참석여부 | - | |||

| 11. 공정거래위원회 신고대상 여부 | 해당 | |||

| 12. 풋옵션 등 계약 체결여부 | 예 | |||

| -계약내용 | KOC전기(주)와 당사 및 KOC전기(주)의 현주주인 엘비제3호2019사모가 체결한 주주간계약 상 엘비제3호2019사모는 당사에 지분을 매도할 수 있는 풋옵션(Put Option)을 행사할 수 있고 당사는 엘비제3호2019사모가 가진 잔여지분을 매수할 수 있는 콜옵션(Call Option)을 행사할 수 있음. | |||

| 13. 기타 투자판단과 관련한 중요사항 | - 상기 '1. 발행회사 자본금 및 발행주식 총수'는 2023년 12월 31일 기준입니다. - 상기 '2. 취득내역의 취득주식수'는 구주 900,900주와 신주 659,300주를 합산한 수량입니다. - 상기 '2. 취득내역의 취득주식수, 취득금액' 및 '3. 취득후 소유주식수 및 지분비율'은 본건 매매거래, 제3자배정 유상증자를 통한 신주 취득까지 반영하여 기재하였습니다. - 상기 '2. 취득내역의 취득주식수, 취득금액' 및 '3. 취득후 소유주식수는 발행회사의 액면분할 및 단주를 반영하여 기재하였습니다. - 상기 '2. 취득내역의 자기자본 및 최근 사업연도말 자산총액' 은 당사의 2023년 말 연결재무제표 기준입니다. - 상기 6. 취득예정일자는 본건 관련한 공정거래위원회 등 관계기관의 승인후 거래 종결일 일정에 따른 주식인도예정일자입니다. - 하기 '발행회사의 요약 재무상황'의 '당해년도'는 2023년, '전년도'는 2022년은 K-IFRS 기준, '전전년도'는 2021년은 K-GAAP 기준으로 작성하였습니다. - 본건 관련 세부사항에 대한 결정 및 집행권한은 대표이사에게 위임합니다. |

|||

| ※관련공시 | - | |||

| 출처: 전자공시시스템 |

챗GPT와 같은 인공지능(AI) 확산, 스마트팩토리, 전기차 충전 인프라 등 전력 수요가 증가함에 따라 국내 전력인프라 수요가 점차 확대되고 있으며, 러시아발 에너지 위기 이후 가속화된 유럽의 신재생에너지 투자 및 미국의 인프라법에 따른 노후 전력기기, 송배전 인프라 교체로 인하여 해외 전력인프라 수요 또한 증가하는 추세입니다. 전력인프라 수요 증가흐름으로 인해 회사의 전력인프라 매출은 중단기적으로 확대될 것으로 전망되나, 양산 전력기기를 바탕으로 안정적인 영업수익성과 현금흐름을 창출했던 과거에 비해 수주 매출이 증가함에 따라 영업실적의 변동성은 다소 증가할 것으로 보여집니다.

한편, 북미를 중심으로 한 반도체, 배터리, 자동차 등 산업 분야의 투자 증가와, ADB 등 공공재원 및 차관을 활용한 사업전개도 가능하여 지속적인 실적 확대가 예상되나, 러시아-우크라이나 전쟁 등의 영향으로 원재료 및 각국 인건비가 상승하여 대기업들의 설비투자 및 건설투자 부문 확대 등에 대해 아직 불확실성이 높은 상황입니다. 또한, 글로벌 수요 둔화가 지속될 경우 정부예산 계획이나 지방자치단체의 수요가 감소하는 등 SOC 정책 방향이 당사의 영업환경에 부정적인 방향으로 진행될 수 있습니다.

산업통상자원부는 2020년부터 2034년까지 15년간의 전력수급전망, 수요관리, 전력설비 계획, 전력시장제도 개선 및 온실가스 감축 방안 등을 담은 '제9차 전력수급기본계획'을 수립하여 2020년 12월 확정ㆍ공고하였습니다. 9차 계획에서는 3차 에너지기본계획('19.6월), 온실가스 감축 수정 로드맵('18.7월), 한국판 뉴딜 종합계획('20.7월) 등 8차 계획 이후의 정책환경 변화를 고려하였습니다. 이에 따라, 안전하고 깨끗한 전원믹스로의 에너지 전환 정책추진, 온실가스 추가감축을 위한 전환부문 이행방안 마련, 저탄소 경제·사회로의 이행을 위한 신재생에너지 투자 가속화 방안 등을 포함하였습니다. 이에 재생에너지 확대에 대비하여 선제적 계통 보강ㆍ확대를 통해 분산형 전원확대가 추진될 것으로 전망됩니다.

2023년 1월 13일 산업통상자원부는 제9차 전략수급기본계획을 발전시킨 제10회 전력수급기본계획을 공고하였습니다. 제10차 계획에 따르면, 제9차 계획은 에너지전환 정책방향에 따라 석탄발전 감축 확대 등 환경성을 보다 강화한 성과가 있었고, 제10차에는 제9차 계획을 보완한 태양광발전 증가, 전기차와 같은 보급목표가 확실한 전기화 수요 반영, 글로벌 에너지 공급위기 및 가격상승의 영향으로 에너지 안보 중시 등이 주요 방향으로 필요하다는 합의점이 도달되었습니다. 이에 따라, 원전 활용도를 제고하여 원전의 단계적 감축에서 계속운전 등을 추진(탈원전 정책 폐기, 원자력 산업생태계 강화 등)하고, 신재생에너지도 실현 가능성, 주민 수용성 등을 감안하여 합리적 수준으로 보급하고자 합니다. 금번 제10차 계획의 발전 계획안은 아래와 같습니다.

| [원자력 발전 계획] |

| 구분 | 2023년 | 2026년 | 2030년 | 2036년 |

|---|---|---|---|---|

| 원전설비 | 26.1GW | 28.9GW | 28.9GW | 31.7GW |

| 출처: 산업통상자원부, 제10차 전력수급기본계획 |

| [신재생에너지 발전 계획] |

| 구분 | 2023년 | 2026년 | 2030년 | 2036년 |

|---|---|---|---|---|

| 신재성에너지 | 32.8GW | 44.8GW | 72.7GW | 108.3GW |

| 출처: 산업통상자원부, 제10차 전력수급기본계획 |

원자력 발전 계획의 경우, 2022년 ~ 2025년 신한울 1,2 및 신고리 5,6 원전 준공, 2032년 ~ 2033년 신한울 3,4 원전 준공을 반영한 계획안으로 원자력 발전 설비 용량을 지속 증대될 전망입니다. 또한, 신재생에너지 발전 계획의 경우, 기존의 태양광 증가 추세에 풍력 발전 설비를 증대시키며 2036년까지 설비 용량은 지속 증대될 것으로 예상됩니다.

또한, 2024년 5월 31일 산업통상자원부는 제10차 전략수급기본계획을 발전시킨 제11회 전력수급기본계획 실무안을 발표하였습니다. 제11차 전략수급기본계획은 2024년부터 2038년까지 15년 계획안으로 주요 내용은 전력수급의 기본방향, 장기 전력수급 전망, 발전 및 송/변전 설비계획, 수요관리, 직전 전기본 평가, 분산형 전원 확대 등을 주요 내용으로 하고 있습니다.

제11차 전력수급기본계획의 실무안에 따르면 2038년 최대 전력 수요는 129.3GW로 전망되었습니다. 적정 예비율 22%를 고려하면 2038년까지 필요한 설비는 157.8GW입니다. 재생에너지 보급 전망(2038년 120GW·실효 용량 기준 13GW) 등을 고려할 때의 확정 설비는 147.2GW로 10.6GW의 발전설비가 추가로 필요하며 이 10.6GW는 대형원전, SMR, 그리고 LNG 열병합 등으로 충당하는 계획을 제시하였습니다.

11차 실무안에서는 전력공급의 안정성을 최우선으로 경제적 사회적으로 수용이 가능함과 동시에 무탄소전원(CFE)으로의 전환을 가속화하는 전원믹스를 구성하는 데 중점을 두었습니다. 전력공급은 수요전망 단계에서 도출된 목표수요에 기준 설비예비율을 고려한 ① 연도별 목표설비를 도출하고, ② 기계획된 설비 건설 및 폐지, 신재생에너지 보급 등을 고려하여 전망한 연도별 확정설비를 목표설비에서 참가하여 ③ 연도별 신규 필요설비를 도출한 후, 전원믹스를 확정하였습니다.

결론적으로, 원전 신규 건설 및 계속운전을 목표로 하며, 재생에너지의 실시간 관측/예측/평가/제어 등이 가능한 디지털 운영시스템 구축과 재생에너지 출력 변동성 대응을 위하여 유연하고 강건하며, 안정적인 전력망을 구축하는 것으로 목표로 할 것으로 전망됩니다. 다만, 이는 2021년부터 2036년까지 전력소비량이 연평균 1.7% 성장할 것으로 예상되는 전망에 기초하여 설정된 것이며, 전력소비량 증가율이 애초 전망보다 상승할 경우 향후 추가적인 전력수급기본계획 혹은 정부 정책에 의해 발전설비 투자 규모가 증가할 수 있습니다.

| [기준수요 전망결과] | |

| (단위 : TWh) | |

| 연도 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | 2034 | 2035 | 2036 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 전력소비량 | 533.4 | 555.9 | 558.3 | 572.1 | 584.8 | 598.7 | 608.9 | 619.1 | 628.8 | 637.6 | 649.0 | 660.0 | 670.8 | 681.0 | 690.7 | 703.2 |

| 출처: 산업통상자원부, 전력수급기본계획 |

한편, 11차 전기본 수립 절차에서 전력정책심의회 심의 확정 및 공고가 남아있으나, 정치 및 행정의 불확실성이 높은 현 상황에서 조속한 수립은 어려울 것으로 전망됩니다.전력수급기본계획이 확정되지 않으면 정부 정책에 맞춰 사업 계획을 세워야 하는 민간발전사들의 타격이 불가피하며, 장기송변전설비계획 등 전기본이 확정돼야만 수립에 착수할 수 있는 세부 계획들도 지연될 위험이 있습니다.

또한, 당사의 전력 인프라 사업과 상관 관계가 높은 대기업의 설비투자 및 전력 수요, 전력수급기본계획과 같은 정부의 정책은 국내외 경기 변동에 의해 영향을 크게 받는 편입니다. 특히, 최근 대내외 불확실성이 높은 상황에서 석유화학산업, 철강산업, 석유정제산업 등 전력 다소비 업종의 구조조정 등과 맞물려 국내 전력 수요 증가율이 부진할 경우, 정부 차원에서 대대적인 전력 수요 계획 변경이 발생할 수 있습니다. 이에 따라 국내 전력 설비 수요 및 투자가 감소할 경우 당사의 전력 인프라 사업 부문 실적에 부정적인 영향이 발생할 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다.

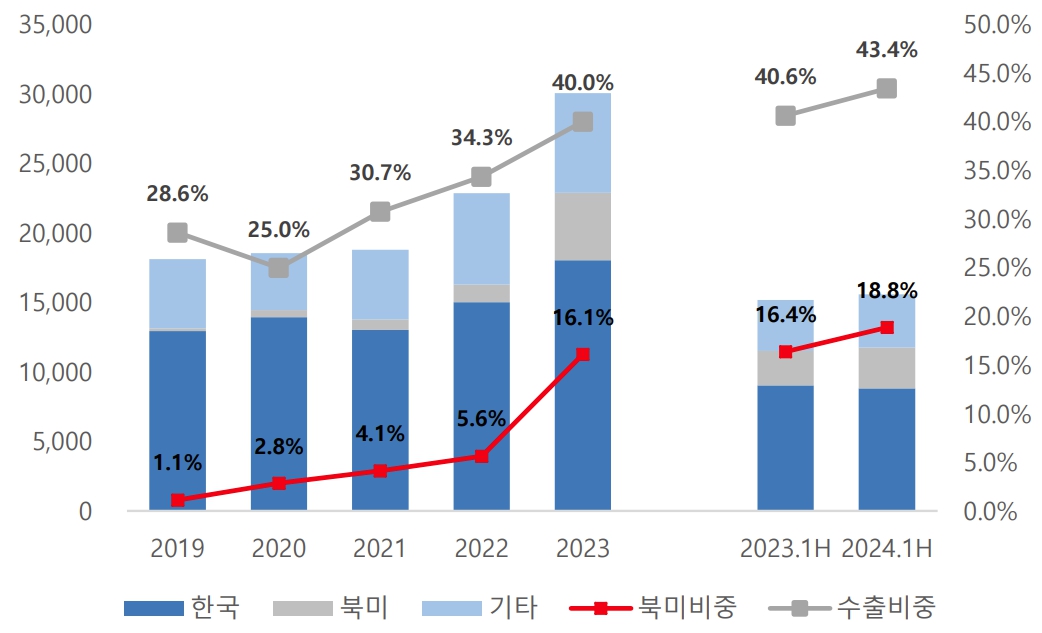

| 다. 자동화 사업 관련 위험 당사의 자동화 솔루션 사업은 생산 설비부터 정보 시스템까지 공정자동화를 통해 비용절감, 품질 향상과 같은 생산력 향상을 목적으로 하는 기업에게 해당 솔루션을 제공하는 사업입니다. 당사 자동화 솔루션 사업의 주된 제품은 인버터, PLC(Programmable Logic Controller, 입력된 프로그램으로 기계, 설비 및 가공/조립 라인을 자동으로 제어하는 범용 기기) 등이며, 기본적으로 매출 실적이 기업 설비투자에 직접적인 영향을 받고 있습니다. 당사는 티라유텍 지분 인수를 통해 기존 공장 자동화(Factory Automation) 분야에서 물류 자동화 솔루션까지 사업을 확대, 장기적으로 물류 전 과정에 인공지능(AI), 빅데이터, 로보틱스 등을 활용해 물류 효율성을 극대화하는 '스마트 물류 솔루션’으로 영역을 넓혀나갈 계획입니다. 다만, 아직 자동화 사업이 전사 매출에서 차지하는 비중이 크지 않으며, 국내 기업들의 설비투자가 향후 지속적인 증가세를 보이지 못하거나, 해외시장 매출이 부진할 경우, 당사 자동화 사업부문의 실적과 영업 환경에 부정적인 요소로 작용할 수 있으니 투자자 여러분들께서는 이 점 유의하시기 바랍니다. |

당사의 자동화 솔루션 사업은 생산 설비부터 정보 시스템까지 공정자동화를 통해 비용절감, 품질 향상과 같은 생산력 향상을 목적으로 하는 기업에게 해당 솔루션을 제공하는 사업입니다. 당사 자동화 솔루션 사업의 주된 제품은 인버터, PLC(Programmable Logic Controller, 입력된 프로그램으로 기계, 설비 및 가공/조립 라인을 자동으로 제어하는 범용 기기) 등이며, 기본적으로 매출 실적이 기업 설비투자에 직접적인 영향을 받고 있습니다.

자동화기기 시장은 최근 '고령화, 고임금화 및 안전요구 증가' 등의 추세에 따라 지속적으로 성장하고 있습니다. 전기차 전환 가속화, 2차전지 산업의 급성장, 반도체 수요 증가에 따른 투자 확대 또한 자동화 산업의 성장을 이끄는 Key Driver 이며, 시장은 단품 Device 중심에서 Total Solution을 제공하는 방향으로 전환되는 추세로 중장기적으로 지속적인 성장이 예상됩니다.

당사의 자동화 사업부는 2020년 COVID-19 영향 등으로 자동화사업부의 해외매출이 감소하였으나, 국내 단위기계시장을 중심으로 성장하였고, 일본제품에 대한 자동차/반도체 국내 대기업들의 한국산 대체 효과 등으로 매출이 확대되었습니다. 국내 시장의 자동화 시스템 적용범위 확대 추세와 더불어 해외 매출이 회복됨에 따라 자동화사업부문의 성장을 전망하고 있습니다. 또한, 당사는 2021년 2월에는 LS ITC를 인수하며 IT, 소프트웨어 강화로 디지털 전환에 속도를 내었으며, 2021년에는 배터리 및 자동차 업체 매출 확대 추세가 이어졌습니다. 또한, 스마트팩토리 시장에서 하드웨어와 이를 제어할 소프트웨어의 결합 및 발전이 예상되며 이는 당사의 자동화 사업부문의 성장에 긍정적인 영향을 미칠 것으로 전망됩니다. 다만, 자동화 부문은 고금리에 기인한 PLC 투자수요 감소로 인하여 2023년 이후 영업수익성이 악화된 바 있습니다. 2024년에도 장기화된 고금리 영향으로 인한 설비투자 감소추세에 따라 자동화부문 매출 증가세 둔화가 지속되었으나, 단품 위주의 공급을 통한 경쟁력을 통해 10%에 가까운 안정적인 영업수익성을 기록하고 있습니다.

당사 총 매출액에서 자동화 부문이 차지하는 비중은 2024년 3분기 14%로 직전 사업연도와 유사한 비중을 기록하였으나, 법인세 차감전 영업이익 비중의 경우 2024년 3분기 3%로 2022년 43% 대비 크게 감소한 수치를 기록하였습니다.

| [당사 자동화 부문 매출 및 영업이익] |

| (단위: 백만원) |

| 사업부문 | 매 출 | 법인세비용차감전계속영업이익 | ||||

|---|---|---|---|---|---|---|

| 2024년 3분기 | 2023년 | 2022년 | 2024년 3분기 | 2023년 | 2022년 | |

| 자동화부문 | 436,623 | 628,973 | 590,651 | 6,886 | 21,221 | 54,856 |

| 비중 | 14% | 15% | 17% | 3% | 8% | 43% |

| 합계 | 3,192,291 | 4,230,483 | 3,377,070 | 252,928 | 264,096 | 126,967 |

| 출처: 당사 2024년 3분기보고서 |

한편, 당사의 자동화 사업부문 국내 시장 점유율은 최근 3개년 이상 약 30%를 꾸준히 유지하고 있는 상황이며, 국내 시장 점유율 추이는 아래와 같습니다.

| [당사 자동화 사업부문 매출액 및 국내 시장 점유율] | |

| (단위: %) | |

| 구분 | 2024년 3분기 점유율 |

2023년 점유율 |

2022년 점유율 |

|---|---|---|---|

| 엘에스일렉트릭 | 30.00 | 32.00 | 31.00 |

| 기타 | 70.00 | 68.00 | 69.00 |

| 계 | 100.00 | 100.00 | 100.00 |

| 출처: 당사 2024년 3분기보고서 |

당사가 영위하고 있는 자동화 솔루션 부문은 산업 고도화와 함께 기술개발이 이루어지기 때문에 오랜 경험과 기술축적이 요구되는 사업으로 세계적으로 기술 수준이 높은 소수의 업체만이 참여하고 있습니다. 현재는 단품이 아닌 Total Solution 중심의 고기능화, 전용화 제품으로 경쟁 양상이 변화함에 따라 국내 중소기업의 시장 진입이 힘든 상황이지만, 미쯔비시, ABB, 지멘스, 슈나이더와 같은 해외업체의 국내시장 진입으로 경쟁이 심화되고 있습니다. 특히 일본 업체들은 국내 대기업과의 제휴 또는 자체 영업망 구축을 통해 국내 시장 진출에 나서고 있는 모습입니다.

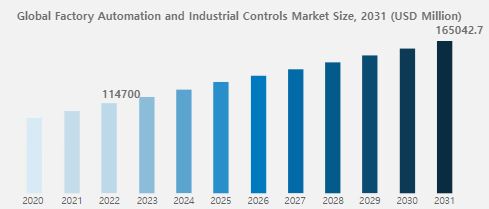

자동화 사업의 경우 경제성장에 따른 산업고도화 및 정부의 스마트 공장 확산 정책 등에 따라 자동화 시스템의 적용범위가 확대되고 있어 일정 수준의 수요는 이어질 것으로 예상되며, A/S 지원체제 등 유통망 미흡으로 해외 메이저업체들의 급격한 국내 시장잠식은 당분간 어려울 것으로 전망됩니다. 2022년 전 세계 공장 자동화 및 산업 제어 시장 규모는 1,147억 달러였으며, 2022~2031년 예측 기간 동안 연평균 성장률(CAGR) 4.1%를 나타내며 2031년까지 시장 규모는 1,650억 달러에 이를 것으로 예상됩니다. 이처럼 중장기적으로 산업고도화에 따라 자동화시스템의 적용범위는 확대될 것으로 전망되며 당사 자동화 솔루션 부문의 매출 또한 증가할 것으로 예상됩니다.

| [글로벌 자동화 기기 및 산업 제어 시장 규모] |

| (단위: 백만 USD) |

|

|

자동화기기 시장 성장성 |

| 출처: Business Research Insights |

한편, 자동화 기기시장은 제품의 가격, 신뢰성 및 기술지원, A/S 지원체제 등이 주요 경쟁요소이며, 이에 기술변화에 따른 대응을 위해 지속적인 연구개발 투자가 요구되고 사업분야이기도 합니다. 당사의 자동화기기 사업은 지속적인 투자와 그에 걸맞는 성과가 뒷받침되지 않는다면 회사의 재무구조에 부정적인 영향을 미칠 가능성이 있습니다. 그럼에도 불구하고, 당사는 미국 중심의 해외시장 공략을 지속하고 있으며, 스마트 팩토리 역량 확대, 산업설비 플랫폼인 테크스퀘어 사업 확대 등으로 자동화 사업부문 성장을 예상하고 있습니다. 당사는 자동화 사업 강화를 위해 2024년 07월 스마트팩토리 전문업체 티라유텍의 제3자 배정 유상증자에 참여해 263만2502주를 인수하여 티라유텍 지분율 30.67%를 확보하며 최대주주가 되었습니다.

| [티라유텍 유상증자 결정] |

| 1. 신주의 종류와 수 | 보통주식 (주) | 4,387,504 |

| 기타주식 (주) | - | |

| 2. 1주당 액면가액 (원) | 100 | |

| 3. 증자전 발행주식총수 (주) |

보통주식 (주) | 16,519,475 |

| 기타주식 (주) | 1,079,136 | |

| 4. 자금조달의 목적 | 시설자금 (원) | - |

| 영업양수자금 (원) | - | |

| 운영자금 (원) | 24,999,997,792 | |

| 채무상환자금 (원) | - | |

| 타법인 증권 취득자금 (원) |

- | |

| 기타자금 (원) | - | |

| 5. 증자방식 | 제3자배정증자 | |

※ 기타주식에 관한 사항

| 정관의 근거 | - |

| 주식의 내용 | - |

| 기타 | - |

| 6. 신주 발행가액 | 보통주식 (원) | 5,698 | |

| 기타주식 (원) | - | ||

| 7. 기준주가 | 보통주식 (원) | 6,331 | |

| 기타주식 (원) | - | ||

| 7-1. 기준주가 산정방법 | 최소값[이사회결의일 전일을 기산일로 하여 과거 1개월간ㆍ1주일간ㆍ최근일 가중산술평균주가의 단순평균, 최근일 가중산술평균주가] | ||