|

|

2차정정신고서_대표이사등의확인_현대차증권 |

정 정 신 고 (보고)

| 2025년 01월 09일 |

1. 정정대상 공시서류 : 증권신고서(지분증권)

2. 정정대상 공시서류의 최초제출일 : 2024년 11월 27일

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2024년 11월 27일 | 증권신고서(지분증권) | 최초 제출 |

| 2024년 12월 24일 | [기재정정]증권신고서(지분증권) |

정정제출 요구에 따른 정정(파란색) |

| 2025년 01월 09일 | [기재정정]증권신고서(지분증권) | 자진정정(빨간색) |

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| ※ 금번 [기재정정]증권신고서는 기재사항 추가 보완을 위한 자진 정정으로, 정정 및 추가 기재된 사항은 '굵은 빨간색'을 사용하여 기재하였으니 참고하시기 바랍니다. ※ 단순 오탈자/오기재 수정, 띄어쓰기 등 단순 수정의 경우 정오표를 별도로 기재하지 않았습니다. |

||||

| 제1부 모집 또는 매출에 관한 사항 | ||||

| III. 투자위험요소 | ||||

| 2. 회사위험 | ||||

| 바. [부동산 PF대출 규제 관련 위험] | 아니오 | 자진 정정 | (주1) 정정 전 | (주1) 정정 후 |

| IV. 인수인의 의견(분석기관의 평가의견) | 아니오 | 자진 정정 | (주2) 정정 전 | (주2) 정정 후 |

| V. 자금의 사용목적 | ||||

| 2. 자금의 사용목적 - 나. 자금의 세부 사용 내역 - (1) 시설자금 - 차세대 시스템 구축 - ① 차세대 시스템 구축 배경 |

아니오 | 자진 정정 | (주3) 정정 전 | (주3) 정정 후 |

| ■ 유상증자 배경 - ② 현금흐름 개선을 통한 유동성 제고 | 아니오 | 자진 정정 | (주4) 정정 전 | (주4) 정정 후 |

| ■ 주주 권익 보호를 위한 회사정책 | 아니오 | 자진 정정 | (주5) 정정 전 | (주5) 정정 후 |

(주1) 정정 전

(전략)

| [트랜치별 구분- 기타 항목 세부내역] |

| (단위 : 억원) |

| 구분 | 장부가 | 충당금 | |

|---|---|---|---|

| PF+BL | 단일트랜치 | 1,731.5 | 443.6 |

| 계약금대출 | 124.0 | 48.0 | |

| 유동화대출 | 807.9 | 43.0 | |

| 수익증권(펀드) 투자 | 489.0 | 192.0 | |

| 소계 | 3,152.4 | 726.6 | |

| PF | 단일트랜치 | 598.5 | 17.0 |

| 계약금대출 | 0.0 | 0.0 | |

| 유동화대출 | 807.9 | 43.0 | |

| 수익증권(펀드) 투자 | 489.0 | 192.0 | |

| 소계 | 1,895.4 | 252.0 | |

| BL | 단일트랜치 | 1,133.0 | 426.6 |

| 계약금대출 | 124.0 | 48.0 | |

| 유동화대출 | 0.0 | 0.0 | |

| 수익증권(펀드) 투자 | 0.0 | 0.0 | |

| 소계 | 1,257.0 | 474.6 | |

| 출처: 당사 제시 주1) 해당 구분 내용은 상기 [트랜치별 구분]의 기타에 대한 세부내역이며, 해외 부동산 현황을 제외한 금액입니다. |

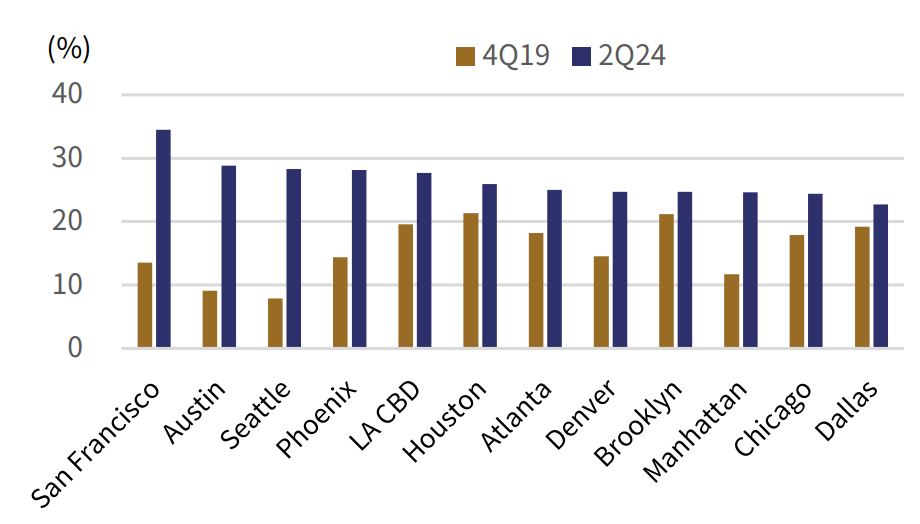

당사의 2024년 3분기말 미국, 유럽지역 오피스 등 해외 부동산금융 익스포져 금액은 투자금액 기준 2,877억원으로 2024년 3분기말 연결기준 자기자본 대비 22.1%를 기록하고 있습니다. 건별 취급액은 평균 169억원 수준으로 해외 사업장별 투자금액의 규모는 크지 않으나, 최근 공실률이 늘어나는 추세인 영국, 미국 등 해외 선진국 투자에 집중되어 있다는 점이 리스크 요인으로 판단됩니다. 2024년 9월말 기준 코로나19 이후 해외 상업용 부동산 시장의 공실 발생 등으로 인하여 부동산 가치가 감소함에 따른 평가손실 발생으로 투자금액 대비 장부금액이 감소한 사실이 있습니다. 당사는 개별 해외부동산 자산에 대하여 외부기관의 평가를 받아 NAV(순현재가치)를 산출하고 당사가 보유한 개별 수익증권의 좌수를 고려하여 자산의 가치를 평가하고 있습니다. 추후 국내외 부동산 경기 하강이 심화될 시 당사의 지속적인 리스크관리에도 불구하고 우발부채와 PF 직접투자 규모에 따라 우발채무가 현실화 되어 손실 위험이 있을 수 있으니 투자자께서는 이점 유의하시기 바랍니다

(중략)

당사의 해외 부동산 투자 현황 중 약 63.9%의 비중이 미국 및 유럽의 오피스에 투자되어 있습니다. 투자자께서는 최근 해외 오피스 공실률 증가에 따른 가격 하락의 영향으로 당사의 손실 규모가 증가할 가능성이 존재한다는 점 투자자께서는 유의하시기 바랍니다.

| [2024년 9월말 기준 해외 부동산 현황] |

| (단위 : 억원) |

| 구분 | 딜 명 | 투자금액 | 장부금액 | 투자일 | 만기일 |

|---|---|---|---|---|---|

| 영국 | 영국 태양광 지분펀드 수익증권 | 452 | 272 | 2019-03-29 | 2039-04-30 |

| 스웨덴 | 스웨덴 풍력발전소 PF 지분출자 | 167 | 229 | 2019-10-25 | 2029-10-25 |

| 파리 | 파리 Saint-Denis 오피스 매입 Fund 수익증권 인수 | 32 | 9 | 2018-05-15 | 2029-12-31 |

| 오스트리아 | 이지스글로벌사모부동산투자신탁 56호(오스트리아 오피스) | 103 | 159 | 2015-10-13 | 2025-12-15 |

| 독일 | 베스타스전문투자형사모부동산투자신탁 22B호(베를린 오피스) | 345 | 385 | 2017-06-20 | 2030-06-20 |

| 네덜란드 | 코람코유럽코어사모부동산투자신탁 2-1호(암스테르담 오피스) | 238 | 252 | 2017-10-26 | 2029-10-26 |

| 미국 | 하나전문투자형사모부동산투자신탁 12호(미국 뉴저지 오피스) | 382 | 398 | 2016-06-15 | 2031-06-14 |

| 이탈리아 | 이지스유럽전문투자형사모부동산투자신탁 163-1호(밀라노 오피스) | 55 | 63 | 2018-04-16 | 2027-05-07 |

| 영국 | 한국투자 런던 코어오피스 전문투자형 사모부동산투자신탁(런던 오피스) | 331 | 214 | 2018-06-29 | 2026-06-15 |

| 룩셈부르크 | 한국투자 룩셈부르크 코어오피스 부동산투자신탁(룩셈부르크 오피스) | 158 | 113 | 2019-06-25 | 2025-06-25 |

| 미국 | 삼성SRA전문투자형사모부동산투자신탁 제 52호(맨해튼 오피스) | 194 | 173 | 2020-01-17 | 2025-01-16 |

| 미국 | 타이거 51호(LA 멀티패밀리) | 198 | 202 | 2022-01-13 | 2030-01-11 |

| 미국 | 한투 US Value Fund(Gaw capital) 2호 | 3 | 1 | 2014-10-20 | 2026-10-19 |

| 미국 | 한투 US Value Fund(Gaw Capital) 2-1호 | 0 | 0 | 2015-12-03 | 2024-12-03 |

| 일본 | 한투 Japan Value Added Fund | 0 | 1 | 2015-08-21 | 2025-08-21 |

| UAE | KIAMCO 아부다비 캠퍼스 사모특별자산투자신탁 | 82 | 84 | 2018-06-11 | 2037-06-11 |

| 독일 | KIAMCO 독일 풍력 사모특별자산 투자신탁 | 138 | 136 | 2019-03-08 | 2026-12-20 |

| 합계 | 2,877 | 2,691 | |||

| 출처: 당사 제시 |

(후략)

(주1) 정정 후

(전략)

| [트랜치별 구분- 기타 항목 세부내역] |

| (단위 : 억원) |

| 구분 | 장부가 | 충당금 | |

|---|---|---|---|

| PF+BL | 단일트랜치 | 1,731.5 | 443.6 |

| 계약금대출 | 124.0 | 48.0 | |

| 유동화대출 | 807.9 | 43.0 | |

| 수익증권(펀드) 투자 | 489.0 | 192.0 | |

| 소계 | 3,152.4 | 726.6 | |

| PF | 단일트랜치 | 598.5 | 17.0 |

| 계약금대출 | 0.0 | 0.0 | |

| 유동화대출 | 807.9 | 43.0 | |

| 수익증권(펀드) 투자 | 489.0 | 192.0 | |

| 소계 | 1,895.4 | 252.0 | |

| BL | 단일트랜치 | 1,133.0 | 426.6 |

| 계약금대출 | 124.0 | 48.0 | |

| 유동화대출 | 0.0 | 0.0 | |

| 수익증권(펀드) 투자 | 0.0 | 0.0 | |

| 소계 | 1,257.0 | 474.6 | |

| 출처: 당사 제시 주1) 해당 구분 내용은 상기 [트랜치별 구분]의 기타에 대한 세부내역이며, 해외 부동산 현황을 제외한 금액입니다. |

2023년에는 이지스자산운용(주) 보통주 평가손익이 +60.7억원을 기록하며 수익성에 긍정적으로 기여하였고, 비시장성 수익증권(65건)에서 +51억원의 평가 손익을 기록하였습니다. 또한, 분배금 수익은 당사가 출자한 PFV(Project Financing Vehicle) 보유 토지 매각으로 인해 +151억원을 수취하며 수익성 증대에 크게 기여한 바 있습니다. 그러나 2024년에는 시장 여건 변화와 자산 가치 변동으로 인해 이지스자산운용(주) 보통주 평가손익이 -15.4억 원으로 전환되었으며, 비시장성 수익증권(76건) 역시 -16.3억원의 손실을 기록하였습니다. 이 중, 해외 부동산 평가 손실이 -58.6억원, 국내 부동산 평가 손실이 -11.4억원으로 비시장성 수익증권의 평가 손익에 부정적인 영향을 미친 사실이 있습니다. 자세한 사항은 본 신고서의 '제1부 모집 또는 매출에 관한 사항' - 'III. 투자위험요소' - '1. 사업위험' - '가. 국내외 경제상황에 따른 금융투자회사의 위험'을 참고하시기 바랍니다.

|

[비시장성유가증권 관련 주요 손익 사항] |

| (단위 : 억원) |

| 구분 | 2024년 3분기 | 2023년 |

|---|---|---|

| 이지스자산운용(주) 보통주 | -15.4 | 60.7 |

| 비시장성 수익증권 | -16.3 | 51.0 |

| 분배금 수익 | - | 151.0 |

| 출처: 당사 제시 |

당사의 2024년 3분기말 미국, 유럽지역 오피스 등 해외 부동산금융 익스포져 금액은 투자금액 기준 2,877억원으로 2024년 3분기말 연결기준 자기자본 대비 22.1%를 기록하고 있습니다. 건별 취급액은 평균 169억원 수준으로 해외 사업장별 투자금액의 규모는 크지 않으나, 최근 공실률이 늘어나는 추세인 영국, 미국 등 해외 선진국 투자에 집중되어 있다는 점이 리스크 요인으로 판단됩니다. 2024년 9월말 기준 코로나19 이후 해외 상업용 부동산 시장의 공실 발생 등으로 인하여 부동산 가치가 감소함에 따른 평가손실 발생으로 투자금액 대비 장부금액이 감소한 사실이 있습니다. 당사는 개별 해외부동산 자산에 대하여 외부기관의 평가를 받아 NAV(순현재가치)를 산출하고 당사가 보유한 개별 수익증권의 좌수를 고려하여 자산의 가치를 평가하고 있습니다. 추후 국내외 부동산 경기 하강이 심화될 시 당사의 지속적인 리스크관리에도 불구하고 우발부채와 PF 직접투자 규모에 따라 우발채무가 현실화 되어 손실 위험이 있을 수 있으니 투자자께서는 이점 유의하시기 바랍니다.

(중략)

당사의 해외 부동산 투자 현황 중 약 63.9%의 비중이 미국 및 유럽의 오피스에 투자되어 있습니다. 당사의 해외 부동산 투자는 펀드(Equity) 형태로 채권보전순위에는 해당 사항은 없습니다. 추가로, 당사가 투자 중인 펀드는 지역 및 자산 유형별로 분산되어 있으며, 주요 투자 대상은 미국과 유럽에 위치한 오피스(12개), 인프라(3개), 주거시설(1개), 인프라 및 주거시설(1개)입니다. 전체 투자 자산 중 용도 기준으로 오피스가 약 70.6%의 비중을 차지하고 있습니다. 오피스 자산의 경우 미국, 독일, 영국, 프랑스 등 주요 경제권에 위치하고 있으나, 최근 해외 오피스 공실률 증가에 따른 가격 하락의 영향으로 당사의 손실 규모가 증가할 가능성이 존재한다는 점 투자자께서는 유의하시기 바랍니다.

| [2024년 9월말 기준 해외 부동산 현황] |

| (단위 : 억원) |

| 구분 | 딜 명 | 투자금액 | 장부금액 | 용도 | 채권보전순위 | 투자일 | 만기일 |

|---|---|---|---|---|---|---|---|

| 영국 | 영국 태양광 지분펀드 수익증권 | 452 | 272 | 인프라(태양광 발전소) | 펀드(Equity) | 2019-03-29 | 2039-04-30 |

| 스웨덴 | 스웨덴 풍력발전소 PF 지분출자 | 167 | 229 | 인프라(풍력 발전소) | 2019-10-25 | 2029-10-25 | |

| 파리 | 파리 Saint-Denis 오피스 매입 Fund 수익증권 인수 | 32 | 9 | 오피스 | 2018-05-15 | 2029-12-31 | |

| 오스트리아 | 이지스글로벌사모부동산투자신탁 56호(오스트리아 오피스) | 103 | 159 | 오피스 | 2015-10-13 | 2025-12-15 | |

| 독일 | 베스타스전문투자형사모부동산투자신탁 22B호(베를린 오피스) | 345 | 385 | 오피스 | 2017-06-20 | 2030-06-20 | |

| 네덜란드 | 코람코유럽코어사모부동산투자신탁 2-1호(암스테르담 오피스) | 238 | 252 | 오피스 | 2017-10-26 | 2029-10-26 | |

| 미국 | 하나전문투자형사모부동산투자신탁 12호(미국 뉴저지 오피스) | 382 | 398 | 오피스 | 2016-06-15 | 2031-06-14 | |

| 이탈리아 | 이지스유럽전문투자형사모부동산투자신탁 163-1호(밀라노 오피스) | 55 | 63 | 오피스 | 2018-04-16 | 2027-05-07 | |

| 영국 | 한국투자 런던 코어오피스 전문투자형 사모부동산투자신탁(런던 오피스) | 331 | 214 | 오피스 | 2018-06-29 | 2026-06-15 | |

| 룩셈부르크 | 한국투자 룩셈부르크 코어오피스 부동산투자신탁(룩셈부르크 오피스) | 158 | 113 | 오피스 | 2019-06-25 | 2025-06-25 | |

| 미국 | 삼성SRA전문투자형사모부동산투자신탁 제 52호(맨해튼 오피스) | 194 | 173 | 오피스 | 2020-01-17 | 2025-01-16 | |

| 미국 | 타이거 51호(LA 멀티패밀리) | 198 | 202 | 주거시설(아파트, 임대주택) | 2022-01-13 | 2030-01-11 | |

| 미국 | 한투 US Value Fund(Gaw capital) 2호 | 3 | 1 | 오피스 | 2014-10-20 | 2026-10-19 | |

| 미국 | 한투 US Value Fund(Gaw Capital) 2-1호 주) |

0 | 0 | 오피스 | 2015-12-03 | 2026-10-19 | |

| 일본 | 한투 Japan Value Added Fund | 0 | 1 | 오피스 | 2015-08-21 | 2025-08-21 | |

| UAE | KIAMCO 아부다비 캠퍼스 사모특별자산투자신탁 | 82 | 84 | 인프라(대학교 캠퍼스), 주거시설(기숙사) | 2018-06-11 | 2037-06-11 | |

| 독일 | KIAMCO 독일 풍력 사모특별자산 투자신탁 | 138 | 136 | 인프라(풍력 발전소) | 2019-03-08 | 2026-12-20 | |

| 합계 | 2,877 | 2,691 | |||||

| 출처: 당사 제시 주) 한투 US Value Fund 2-1호 펀드의 만기 연장이 이루어져, 수정된 만기일 기준으로 표기하였습니다. |

(후략)

(주2) 정정 전

(전략)

3. 기업실사 일정 및 주요 내용

| 일자 | 기업 실사 내용 |

|---|---|

|

2024년 09월 25일 |

* 발행회사 방문 - 자금조달 금액 등 발행회사 의견 청취 - 공시 및 뉴스 내용 등을 통한 발행회사 및 소속산업 사전 조사 - 주요 사항 및 일정 체크 - 유상증자 상세 일정 등 업무 협의 |

|

2024년 09월 26일 |

* 발행회사 및 해당 산업 조사 - 공시 및 뉴스 내용 등을 통한 발행회사 및 산업 이해 - 관련 Q&A 등 * 유상증자 리스크검토 - 발행시장 상황, 자금조달규모 적정성, 공모가액 희망 할인율 |

|

2024년 10월 23일 |

* 현장 방문을 통한 실사 - 실사 사전 요청자료 송부 - 실사 사전 요청 자료 목록 제공 * Due-diligence checklist에 따라 투자위험요소 실사 1) 사업위험관련 실사 - 영위중인 사업 및 신규 사업에 대한 세부사항 등 체크 2) 회사위험관련 실사 - 재무관련 위험 및 우발채무 등의 위험요소 등 체크 3) 기타위험관련 실사 * 투자위험요소 세부사항 체크 - 원장 및 각종 명세서 등의 실제 장부검토 - 주요 계약관련 계약서 및 소송관련 서류 등의 확인 - 각 부서 주요 담당자 인터뷰 * 주요 경영진 면담 - 경영진 평판 리스크 검토 - 향후 사업추진계획 및 발행회사의 비젼 검토 - 책임자 인터뷰를 통한 자금사용목적 확인 |

|

2024년 11월 21일 |

* 실사 추가 자료 요청 * 증권신고서 작성 및 조언 * 이사회의사록 검토/인수계약서 검토 * 실사이행보고서 및 증권신고서 작성 / 검토 |

| 2024년 12월 12일 ~ 2024년 12월 23일 |

* 정정 증권신고서 작성 가이드 및 추가자료 작성 * 정정 실사보고서 작성 |

4. 기업실사 참여자

| [대표주관회사] |

| 소속기관 | 부서 | 성명 | 직책 | 실사업무분장 | 참여기간 | 주요경력 |

|---|---|---|---|---|---|---|

| NH투자증권(주) | Heavy Industry부 | 김규동 | 팀장 | 기업실사 총괄 | 2024년 09월 25일 ~ 2024년 12월 23일 |

기업금융업무 등 10년 |

| NH투자증권(주) |

Heavy Industry부 | 조주형 | 과장 | 기업실사 책임 및 검토 | 2024년 09월 25일 ~ 2024년 12월 23일 |

기업금융업무 5년 |

| NH투자증권(주) |

Heavy Industry부 | 한정하 | 대리 | 기업실사 작성 및 검토 | 2024년 09월 25일 ~ 2024년 12월 23일 |

기업금융업무 3년 |

| NH투자증권(주) |

Heavy Industry부 | 박대범 | 주임 | 기업실사 작성 및 검토 | 2024년 09월 25일 ~ 2024년 12월 23일 |

기업금융업무 1년 |

(후략)

(주2) 정정 후

(전략)

3. 기업실사 일정 및 주요 내용

| 일자 | 기업 실사 내용 |

|---|---|

|

2024년 09월 25일 |

* 발행회사 방문 - 자금조달 금액 등 발행회사 의견 청취 - 공시 및 뉴스 내용 등을 통한 발행회사 및 소속산업 사전 조사 - 주요 사항 및 일정 체크 - 유상증자 상세 일정 등 업무 협의 |

|

2024년 09월 26일 |

* 발행회사 및 해당 산업 조사 - 공시 및 뉴스 내용 등을 통한 발행회사 및 산업 이해 - 관련 Q&A 등 * 유상증자 리스크검토 - 발행시장 상황, 자금조달규모 적정성, 공모가액 희망 할인율 |

|

2024년 10월 23일 |

* 현장 방문을 통한 실사 - 실사 사전 요청자료 송부 - 실사 사전 요청 자료 목록 제공 * Due-diligence checklist에 따라 투자위험요소 실사 1) 사업위험관련 실사 - 영위중인 사업 및 신규 사업에 대한 세부사항 등 체크 2) 회사위험관련 실사 - 재무관련 위험 및 우발채무 등의 위험요소 등 체크 3) 기타위험관련 실사 * 투자위험요소 세부사항 체크 - 원장 및 각종 명세서 등의 실제 장부검토 - 주요 계약관련 계약서 및 소송관련 서류 등의 확인 - 각 부서 주요 담당자 인터뷰 * 주요 경영진 면담 - 경영진 평판 리스크 검토 - 향후 사업추진계획 및 발행회사의 비젼 검토 - 책임자 인터뷰를 통한 자금사용목적 확인 |

|

2024년 11월 21일 |

* 실사 추가 자료 요청 * 증권신고서 작성 및 조언 * 이사회의사록 검토/인수계약서 검토 * 실사이행보고서 및 증권신고서 작성 / 검토 |

| 2024년 12월 12일 ~ 2024년 12월 23일 |

* 정정 증권신고서 작성 가이드 및 추가자료 작성 * 정정 실사보고서 작성 |

| 2024년 12월 26일 ~ 2025년 01월 08일 |

* 정정 증권신고서 작성 가이드 및 추가자료 작성 * 정정 실사보고서 작성 |

4. 기업실사 참여자

| [대표주관회사] |

| 소속기관 | 부서 | 성명 | 직책 | 실사업무분장 | 참여기간 | 주요경력 |

|---|---|---|---|---|---|---|

| NH투자증권(주) | Heavy Industry부 | 김규동 | 팀장 | 기업실사 총괄 | 2024년 09월 25일 ~ 2025년 01월 08일 |

기업금융업무 등 10년 |

| NH투자증권(주) |

Heavy Industry부 | 조주형 | 과장 | 기업실사 책임 및 검토 | 2024년 09월 25일 ~ 2025년 01월 08일 |

기업금융업무 5년 |

| NH투자증권(주) |

Heavy Industry부 | 한정하 | 대리 | 기업실사 작성 및 검토 | 2024년 09월 25일 ~ 2025년 01월 08일 |

기업금융업무 3년 |

| NH투자증권(주) |

Heavy Industry부 | 박대범 | 주임 | 기업실사 작성 및 검토 | 2024년 09월 25일 ~ 2025년 01월 08일 |

기업금융업무 1년 |

(후략)

(주3) 정정 전

(전략)

(1) 시설자금 - 차세대 시스템 구축

① 차세대 시스템 구축 배경

(중략)

수탁수수료는 2024년 반기 기준 국내 증권사 수수료수익의 49.7%, 당사 수수료수익의 40.4%를 차지하며, 증권사 수익에 있어 여전히 중요한 부분을 차지하고 있습니다. 최근 국내 MTS 시장은 업계 전반적인 수수료율 저하로 인해 더 이상 수수료율을 통한 경쟁이 제한적인 상황에 이르렀으며, 대형증권사들뿐 아니라 중소형증권사들 역시 점유율 확보를 위해 AI 기반의 로보어드바이저리 서비스 개발, 토큰증권(STO) 서비스 출시 등 MTS 고도화를 위한 노력을 지속하고 있습니다.

| [최근 국내 증권사별 MTS 고도화 사례] |

| 회사명 | 내용 |

|---|---|

| KB증권 | AI기반 대화형 투자정보 서비스 'Stock AI' 서비스 출시(2024년 3월) |

| NH투자증권 | AI 기반 GPT 뉴스레터 출시(2024년 9월), 생성형 AI 차트분석 서비스 '차분이' 출시(2024년 9월) |

| 미래에셋증권 | 개인연금 AI 로보어드바이저 서비스 출시(2024년 11월), 개인연금 AI 로보어드바이저 서비스 출시(2024년 8월) |

| 한국투자증권 | MTS 내 연금 세액공제 절세 서비스 출시(2024년 12월) |

| 한화투자증권 | '스마트엠(대표 MTS)', '스텝스(초보자용 MTS)' 통합 절차 진행, 토큰증권 서비스 개발 TF 팀 운영(이상 2024년) |

| 하나증권 | 미술품 조각투자(토큰증권) 서비스 제공 위한 투자계약증권 신고서 작성(2024년 11월) |

| IBK투자증권 | 대화형 투자정보 서비스 'AI 투자챗봇' 서비스 출시(2024년 9월) |

| 출처: 언론보도 종합(2024.12.17 검색 기준) |

(후략)

(주3) 정정 후

(전략)

(1) 시설자금 - 차세대 시스템 구축

① 차세대 시스템 구축 배경

(중략)

수탁수수료는 2024년 반기 기준 국내 증권사 수수료수익의 49.7%, 당사 수수료수익의 40.4%를 차지하며, 증권사 수익에 있어 여전히 중요한 부분을 차지하고 있습니다. 최근 국내 MTS 시장은 업계 전반적인 수수료율 저하로 인해 더 이상 수수료율을 통한 경쟁이 제한적인 상황에 이르렀으며, 대형증권사들뿐 아니라 중소형증권사들 역시 점유율 확보를 위해 AI 기반의 로보어드바이저리 서비스 개발, 토큰증권(STO) 서비스 출시 등 MTS 고도화를 위한 노력을 지속하고 있습니다.

| [최근 국내 증권사별 MTS 고도화 사례] |

| 회사명 | 내용 |

|---|---|

| KB증권 | AI기반 대화형 투자정보 서비스 'Stock AI' 서비스 출시(2024년 3월) |

| NH투자증권 | AI 기반 GPT 뉴스레터 출시(2024년 9월), 생성형 AI 차트분석 서비스 '차분이' 출시(2024년 9월) |

| 미래에셋증권 | 개인연금 AI 로보어드바이저 서비스 출시(2024년 11월), 개인연금 AI 로보어드바이저 서비스 출시(2024년 8월) |

| 한국투자증권 | MTS 내 연금 세액공제 절세 서비스 출시(2024년 12월) |

| 한화투자증권 | '스마트엠(대표 MTS)', '스텝스(초보자용 MTS)' 통합 절차 진행, 토큰증권 서비스 개발 TF 팀 운영(이상 2024년) |

| IBK투자증권 | 대화형 투자정보 서비스 'AI 투자챗봇' 서비스 출시(2024년 9월) |

| 출처: 언론보도 종합(2024.12.17 검색 기준) |

(후략)

(주4) 정정 전

■ 유상증자 배경

(전략)

② 현금흐름 개선을 통한 유동성 제고

추가적으로, 최근 현금흐름 분석 결과에서도 자본 확충의 필요성이 더욱 부각되고 있습니다. 당사는 2024년 3분기 말 기준 6,497억원의 현금 및 현금성 자산을 보유하고 있으나, 증권업 특성상 고객 예탁금 대비 현금 보유, 금융당국 규정상 CMA 및 RP 평균잔고 유지 등으로 약 6,142억원의 의무보유 현금이 필요합니다. CMA의 경우 금융투자협회의 CMA 업무관련 모범규준 상, 전월 일평균 RP형CMA 잔고 대비 5% 이상의 현금성 자산을 확보하여 유지하여야 합니다. 2024년 3분기말 기준 당사의 전월 RP형CMA의 평균잔고는 약 1조 2천억원으로 금융투자협회 CMA 업무관련 모범규준에 따라 약 610억원 이상의 현금성 자산을 유지하여야 합니다. 또한, 금융위원회의 비은행권 거시건전성 관리강화방안 및 RP시장의 효율성ㆍ안정성 제고를 위한 개선방안에 따라 차환리스크 관리를 위해 현금성자산 보유비율을 최대 20%로 설정하여야 합니다. 이에 당사는 2024년 3분기말 기준 당사의 전월 RP 평균잔고 약 1조 9천억원임에 따라 현금성자산 보유비율은 약 15.8%인 3,003억원의 현금성 자산을 유지하고 있습니다. 또한, 우발채무 대응 및 단기 자금 대응을 위해 2,279억원의 현금성 자산을 유지하고 있으며, 이에 따라 결과적으로 실제 가용 가능한 현금은 355억원 수준입니다.

더불어 최근 3년간 현금흐름을 보면 영업 및 투자활동의 현금 유출이 지속되고 있습니다. 2023년에는 영업활동 현금흐름이 18,108억원 유출로 보유 현금성자산이 감소하였으며, 2024년 3분기에도 3,061억원 유출이 발생했습니다. 투자활동 역시 2023년 1,613억원 유출, 2024년 3분기 1,740억원 유출로 이어지고 있어, 당사의 현금흐름 개선과 안정적인 자금 운용이 필요한 상황입니다.

이러한 상황에서 후순위채, 신종자본증권 발행의 경우 대규모 투자수요가 많지 않고, 영업용 자본인정기간이 한정(5년간)되어 있으며, 고금리에 따른 이자 비용등의 재무부담으로 불가피하게 유상증자를 선택하게 되었습니다. 또한, 당사의 중장기 자금 집행 계획을 보면, 유상증자는 불가피한 선택입니다. 2025년부터 2027년까지 차입금 순상환, RCPS 상환, 차세대 시스템 개발 등에 필요한 총 자금은 5,605억원 입니다. 특히, 차입금 순상환(3,830억원)과 RCPS 상환(775억원)은 이자비용 부담을 완화하고 재무 건전성을 제고하기 위한 필수적 조치입니다. 기발행된 RCPS의 우선배당률은 2025년부터 계약조건에 따라 기존 대비 증가할 예정(매 1년이 경과하는 날(이하 "우선배당률 변경일")마다, 우선배당률 변경일의 직전 영업일에 한국금융투자협회가고시하는 '채권 시가평가 기준 수익률(매트릭스)' 중 5년 만기 A+ 등급 무보증 공모 금융채II(금융기관채)의 민평평균 수익률에 2.353%를 더한 이율)입니다. 이와 더불어 차세대 시스템 개발에는 총 1,000억원이 투입될 예정이며, 이는 디지털 역량 강화와 운영 효율성 개선을 통해 장기적인 성장 기반을 마련하는 데 중추적인 역할을 할 것입니다.

그러나 유상증자를 통해 약 2,000억원을 조달하더라도 당사의 필요 자금은 여전히 3,605억원이 부족한 상황입니다. 이러한 부족분은 향후 가용 현금과 영업 및 투자활동을 통한 현금 유입으로 일부 충당할 계획이지만, 외부 차입에 의존할 경우 이자비용 부담이 더욱 가중될 가능성이 있어 자본 확충의 필요성이 더욱 강조되고 있습니다. 이러한 상황에서 추가 차입을 통해 차세대 시스템 구축 등 영업경쟁력을 강화하는 것은 재무적 부담이 존재한다고 판단되어 금번 유상증자를 진행하게 되었습니다.

| [2022년 ~ 2024년 3분기말 당사 별도기준 현금흐금표] | |

| (단위: 억원) | |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| I. 영업활동으로 인한 현금흐름 | -3,061 | -18,108 | 2,532 |

| II. 투자활동으로 인한 현금흐름 | -1,740 | -1,613 | 1,925 |

| III. 재무활동으로 인한 현금흐름 | 2,995 | 18,814 | -216 |

| IV. 현금및현금성자산의 증가(감소)(I + II + III) | -1,806 | -908 | 4,241 |

| V. 외화표시 현금및현금성자산의 환율변동효과 | -1 | 5 | 9 |

| VI. 기초의 현금및현금성자산 | 8,304 | 9,207 | 4,957 |

| VII. 기말의 현금및현금성자산 | 6,497 | 8,304 | 9,207 |

| 출처 : 당사 별도 감사보고서 및 검토보고서 |

| [2024년 3분기말 기준 당사 의무보유 현금] | |

| (단위: 억원) | |

| 항목 | 금액 | 내용 | 비고 | |

| 당사 의무보유 현금 합계 | 6,142 | 증권업을 정상적으로 영위하기 위한 필수 보유 현금 | ||

| 고객 출금 대비 | 250 | 고객 출금 대비 모계좌 잔고 유지 | ||

| 규정준수 | 3,613 | 금융당국 규정준수 | ||

| CMA | 610 | 전월 평균잔고의 5%이상 보유 |

평잔 1조 2천억(8월) | |

| RP | 3,003 | 전월 평균잔고의 최대 20% 보유 |

평잔 1조 9천억(8월) | |

| 우발채무 대응 | 1,779 | 시나리오별, 금감원 가이드라인 기준 | 간접포지션 5,931억 | |

| (Base Case 가정 : 약 70% 차환後) | ||||

| 단기 자금 대응 | 500 | MBS, CP인수, RP 미매각 대응 | ||

| 출처 : 당사 제시 |

| [당사 2025년 ~ 2027년 주요 자금집행 계획] | |

| (단위: 억원) | |

| 구분 | 2025년 | 2026년 | 2027년 | 합계 |

| 장/단기 차입금 순상환(net) | 2,300 | 1,030 | 500 | 3,830 |

| RCPS상환 | 775 | - | - | 775 |

| 차세대시스템 개발 | 300 | 300 | 400 | 1,000 |

| 예상 주요 자금집행 합계(①) | 3,375 | 1,330 | 900 | 5,605 |

| 유상증자를 통한 자금사용(②) | 1,300 | 300 | 400 | 2,000 |

| 유상증자 자금사용 후 필요자금(①-②) | 2,075 | 1,030 | 500 | 3,605 |

| 출처 : 당사 제시 |

(후략)

(주4) 정정 후

■ 유상증자 배경

(전략)

② 현금흐름 개선을 통한 유동성 제고

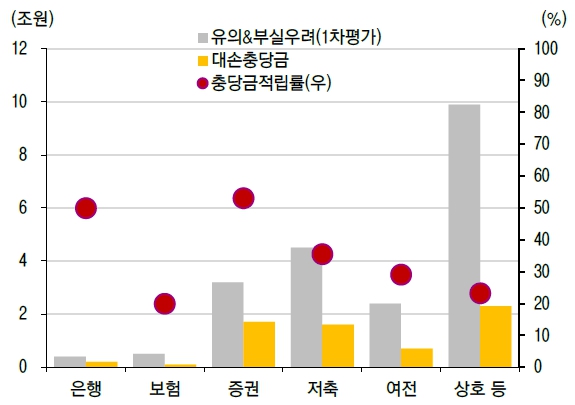

추가적으로, 최근 현금흐름 분석 결과에서도 자본 확충의 필요성이 더욱 부각되고 있습니다. 당사는 2024년 3분기 말 기준 6,497억원의 현금 및 현금성 자산을 보유하고 있으나, 증권업 특성상 고객 예탁금 대비 현금 보유, 금융당국 규정상 CMA 및 RP 평균잔고 유지 등으로 약 6,142억원의 의무보유 현금이 필요합니다. CMA의 경우 금융투자협회의 CMA 업무관련 모범규준 상, 전월 일평균 RP형CMA 잔고 대비 5% 이상의 현금성 자산을 확보하여 유지하여야 합니다. 2024년 3분기말 기준 당사의 전월 RP형CMA의 평균잔고는 약 1조 2천억원으로 금융투자협회 CMA 업무관련 모범규준에 따라 약 610억원 이상의 현금성 자산을 유지하여야 합니다. 또한, 금융위원회의 비은행권 거시건전성 관리강화방안, RP시장의 효율성ㆍ안정성 제고를 위한 개선방안 및 금융투자업규정에 따라 환매조건부매매(RP) 거래와 관련하여 특정 기준에 따라 현금성 자산을 보유해야 합니다. 이 규정은 차환리스크를 효과적으로 관리하고 RP시장의 안정성을 제고하기 위한 것으로, RP의 매매거래 기일에 따라 구체적인 보유 비율이 설정되어 있습니다. 매매거래일부터 1영업일 이내에 환매수할 기관간조건부매도의 경우, 직전 3개월 월별 일평균 매도잔액 중 가장 높은 금액의 20% 이상의 현금성 자산을 보유해야 하며, 2~3영업일 이내 환매수할 기관간조건부매도의 경우 10% 이상, 4~6영업일 이내 환매수할 기관간조건부매도의 경우 5% 이상의 현금성 자산을 매 영업일마다 유지해야 합니다.

당사는 이와 같은 규정에 따라 RP와 관련하여 기일물별 유지 현금액을 산정하고 있으며, 이를 기반으로 최소 유지 현금성자산을 설정하고 있습니다. 2023년 12월 기준 당사의 최소유지 현금성 자산은 약 3,485억원으로 산정되었으며, 2024년 3월 기준 약 3,404억원, 2024년 6월 기준 약 2,722억원, 그리고 2024년 9월 기준 약 3,003억원을 기록하고 있습니다. 이 수치는 RP 매도잔액의 변동 및 현금성 자산 보유 비율 준수 상황을 종합적으로 반영한 결과입니다.

특히, 당사는 각 기일물별 RP 매도잔액과 현금성 자산 비율을 정기적으로 점검하고, 이에 따라 필요한 자산 규모를 정확히 계산하여 유지하고 있습니다. 예를 들어, 2024년 9월 기준으로 직전 3개월의 RP 매도잔액 최대값은 매매거래일부터 1영업일 이내 환매수할 기관간조건부매도의 경우 약 1조 4,704억원, 매매거래일 2~3영업일 이내 환매수할 기관간조건부매도의 경우 약 601억원, 매매거래일 4~6영업일 이내 환매수할 기관간조건부매도는 약 33억원으로, 각각의 최소 유지 현금성 자산은 각각 약 2,941억원, 약 60억원, 약 2억원으로 산정되었습니다. 동 규정에 따라 당사는 2024년 9월 기준 총 3,003억원의 최소 유지 현금성자산을 보유하고 있습니다. 또한, 우발채무 대응 및 단기 자금 대응을 위해 2,279억원의 현금성 자산을 유지하고 있으며, 이에 따라 결과적으로 실제 가용 가능한 현금은 355억원 수준입니다.

더불어 최근 3년간 현금흐름을 보면 영업 및 투자활동의 현금 유출이 지속되고 있습니다. 2023년에는 영업활동 현금흐름이 18,108억원 유출로 보유 현금성자산이 감소하였으며, 2024년 3분기에도 3,061억원 유출이 발생했습니다. 투자활동 역시 2023년 1,613억원 유출, 2024년 3분기 1,740억원 유출로 이어지고 있어, 당사의 현금흐름 개선과 안정적인 자금 운용이 필요한 상황입니다.

이러한 상황에서 후순위채, 신종자본증권 발행의 경우 대규모 투자수요가 많지 않고, 영업용 자본인정기간이 한정(5년간)되어 있으며, 고금리에 따른 이자 비용등의 재무부담으로 불가피하게 유상증자를 선택하게 되었습니다. 또한, 당사의 중장기 자금 집행 계획을 보면, 유상증자는 불가피한 선택입니다. 2025년부터 2027년까지 차입금 순상환, RCPS 상환, 차세대 시스템 개발 등에 필요한 총 자금은 5,605억원 입니다. 특히, 차입금 순상환(3,830억원)과 RCPS 상환(775억원)은 이자비용 부담을 완화하고 재무 건전성을 제고하기 위한 필수적 조치입니다. 기발행된 RCPS의 우선배당률은 2025년부터 계약조건에 따라 기존 대비 증가할 예정(매 1년이 경과하는 날(이하 "우선배당률 변경일")마다, 우선배당률 변경일의 직전 영업일에 한국금융투자협회가고시하는 '채권 시가평가 기준 수익률(매트릭스)' 중 5년 만기 A+ 등급 무보증 공모 금융채II(금융기관채)의 민평평균 수익률에 2.353%를 더한 이율)입니다. 이와 더불어 차세대 시스템 개발에는 총 1,000억원이 투입될 예정이며, 이는 디지털 역량 강화와 운영 효율성 개선을 통해 장기적인 성장 기반을 마련하는 데 중추적인 역할을 할 것입니다.

그러나 유상증자를 통해 약 2,000억원을 조달하더라도 당사의 필요 자금은 여전히 3,605억원이 부족한 상황입니다. 이러한 부족분은 향후 가용 현금과 영업 및 투자활동을 통한 현금 유입으로 일부 충당할 계획이지만, 외부 차입에 의존할 경우 이자비용 부담이 더욱 가중될 가능성이 있어 자본 확충의 필요성이 더욱 강조되고 있습니다. 이러한 상황에서 추가 차입을 통해 차세대 시스템 구축 등 영업경쟁력을 강화하는 것은 재무적 부담이 존재한다고 판단되어 금번 유상증자를 진행하게 되었습니다.

| [2022년 ~ 2024년 3분기말 당사 별도기준 현금흐금표] | |

| (단위: 억원) | |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| I. 영업활동으로 인한 현금흐름 | -3,061 | -18,108 | 2,532 |

| II. 투자활동으로 인한 현금흐름 | -1,740 | -1,613 | 1,925 |

| III. 재무활동으로 인한 현금흐름 | 2,995 | 18,814 | -216 |

| IV. 현금및현금성자산의 증가(감소)(I + II + III) | -1,806 | -908 | 4,241 |

| V. 외화표시 현금및현금성자산의 환율변동효과 | -1 | 5 | 9 |

| VI. 기초의 현금및현금성자산 | 8,304 | 9,207 | 4,957 |

| VII. 기말의 현금및현금성자산 | 6,497 | 8,304 | 9,207 |

| 출처 : 당사 별도 감사보고서 및 검토보고서 |

| [2024년 3분기말 기준 당사 의무보유 현금] | |

| (단위: 억원) | |

| 항목 | 금액 | 내용 | 비고 | |

| 당사 의무보유 현금 합계 | 6,142 | 증권업을 정상적으로 영위하기 위한 필수 보유 현금 | ||

| 고객 출금 대비 | 250 | 고객 출금 대비 모계좌 잔고 유지 | ||

| 규정준수 | 3,613 | 금융당국 규정준수 | ||

| CMA | 610 | 전월 평균잔고의 5%이상 보유 |

평잔 1조 2천억(8월) | |

| RP | 3,003 | 전월 평균잔고의 최대 20% 보유 |

평잔 1조 9천억(8월) | |

| 우발채무 대응 | 1,779 | 시나리오별, 금감원 가이드라인 기준 | 간접포지션 5,931억 | |

| (Base Case 가정 : 약 70% 차환後) | ||||

| 단기 자금 대응 | 500 | MBS, CP인수, RP 미매각 대응 | ||

| 출처 : 당사 제시 |

| [당사 RP 관련 최소유지 현금성자산 추이] | |

| (단위: 억원, %) | |

| 구분 | 2024년 9월 | 2024년 6월 | 2024년 3월 | 2023년 12월 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1일물 | 2~3일물 | 4~6일물 | 1일물 | 2~3일물 | 4~6일물 | 1일물 | 2~3일물 | 4~6일물 | 1일물 | 2~3일물 | 4~6일물 | |

| 직전 3개월의 RP매도잔액 최댓값 (A) 주1) | 14,704 | 601 | 33 | 13,201 | 766 | 93 | 16,513 | 966 | 103 | 16,824 | 1,006 | 386 |

| 현금성자산 보유 비율 (B) | 20% | 10% | 5% | 20% | 10% | 5% | 20% | 10% | 5% | 20% | 10% | 5% |

| 유지현금액 (A) * (B) | 2,941 | 60 | 2 | 2,640 | 77 | 5 | 3,303 | 97 | 5 | 3,365 | 101 | 19 |

| 최소유지 현금성자산 주2) | 3,003 | 2,722 | 3,404 | 3,485 | ||||||||

| 출처 : 당사 제시 주1) RP 매도잔액 기준은 직전 3개월 중 최대값 기준 주2) 각 분기별 최소유지 현금성자산은 RP매도 기일물(1일물, 2~3일물, 4~6일물)의 유지현금액 합산 |

| [금융투자업규정 - RP 관련 현금성자산 보유 비율] |

|---|

| 제5-23조의2(현금성 자산의 보유) ① 영 제181조제3항제2호에서 금융위원회가 정하여 고시하는 현금성 자산이란 처분에 제한이 없고, 당일 현금화가 가능한 자산으로서 다음 각 호의 어느 하나에 해당하는 경우를 말한다. 1. 현금 2. 예금ㆍ적금 3. 양도성예금증서 4. 당일 인출가능한 대출약정 5. 법 제330조에 따라 증권금융회사에 예탁된 금전 6. 제4-77조제14호의 수시입출방식으로 투자일임 계약을 체결한 투자일임재산 및 제4-93조제20호의 수시입출방식으로 운영하는 특정금전신탁재산(해당 재산 금액의 100분의 30에 한한다) 7. 법 제360조제1항에 따른 단기금융회사의 발행어음, 법 제336조제1항에 따른 종합금융회사(겸영금융투자업자를 포함한다)의 발행어음 및 법 제330조제2항에 따른 증권금융회사의 발행어음(모두 수시 상환이 가능한 경우에 한한다) 8. 한국은행에 보유된 지급준비금 ② 환매조건부매매거래에서 증권의 매도자는 제1항에 따른 현금성 자산을 다음 각 호의 구분에서 정하는 비율로 매 영업일마다 보유하여야 한다. 1. 매매거래일부터 1영업일 이내에 환매수할 기관간조건부매도 : 매월 직전 3개월의 환매조건부 매매거래의 월별 일평균 매도잔액(해당월 중 영업일별 총매도 잔액누적액을 해당월중 영업일수로 나눈 값을 말한다. 이하 같다.) 중 가장 높은 금액의 100분의 20 이상 2. 매매거래일 2영업일 이후부터 3영업일 이내에 환매수할 기관간조건부매도 및 환매일을 정하지 않은 기관간조건부매도 : 매월 직전 3개월의 환매조건부 매매거래의 월별 일평균 매도잔액 중 가장 높은 금액의 100분의 10 이상 3. 매매거래일 4영업일 이후부터 6영업일 이내에 환매수할 기관간조건부매도 : 매월 직전 3개월의 환매조건부 매매거래의 월별 일평균 매도잔액 중 가장 높은 금액의 100분의 5 이상 ③ 제2항에도 불구하고, 집합투자업자는 집합투자재산을 운용함에 있어 각 집합투자기구별로 제1항에 따른 현금성 자산을 다음 각 호의 구분에서 정하는 비율로 매 영업일마다 유지하여야 한다. 1. 매매거래일부터 1영업일 이내에 환매수할 기관간조건부매도 : 당일 매도잔액의 100분의 20 이상 2. 매매거래일 2영업일 이후부터 3영업일 이내에 환매수할 기관간조건부매도 및 환매일을 정하지 않은 기관간조건부매도 : 당일 매도잔액의 100분의 10 이상 3. 매매거래일 4영업일 이후부터 6영업일 이내에 환매수할 기관간조건부매도 : 당일 매도잔액의 100분의 5 이상 ④ 제2항에 따른 현금성 자산 보유 비율은 직전 3개월간 환매조건부 매도잔액이 없는 경우에는 적용하지 아니한다. ⑤ 금융위원회는 급격한 경제 여건의 변화 등 불가피한 사유가 있는 경우 6개월 이내의 기간을 정하여 현금성 자산 규제비율을 완화할 수 있다. |

| 출처 : 법제처 국가법령정보센터, 금융투자업규정 |

| [당사 2025년 ~ 2027년 주요 자금집행 계획] | |

| (단위: 억원) | |

| 구분 | 2025년 | 2026년 | 2027년 | 합계 |

| 장/단기 차입금 순상환(net) | 2,300 | 1,030 | 500 | 3,830 |

| RCPS상환 | 775 | - | - | 775 |

| 차세대시스템 개발 | 300 | 300 | 400 | 1,000 |

| 예상 주요 자금집행 합계(①) | 3,375 | 1,330 | 900 | 5,605 |

| 유상증자를 통한 자금사용(②) | 1,300 | 300 | 400 | 2,000 |

| 유상증자 자금사용 후 필요자금(①-②) | 2,075 | 1,030 | 500 | 3,605 |

| 출처 : 당사 제시 |

(후략)

(주5) 정정 전

■ 주주 권익 보호를 위한 회사정책

당사는 이번 유상증자와 관련하여 주주와의 소통 강화를 위해 다양한 노력을 기울이고 있습니다. 특히 소액주주와 대표이사의 면담을 진행하는 등 주주 의견을 직접 청취하고, 유상증자의 필요성과 기대효과를 투명하게 전달하는 자리를 마련하였습니다. 이를 통해 주주들이 당사의 경영전략과 유상증자의 목적을 보다 명확하게 이해할 수 있도록 적극적으로 소통하고 있습니다.

당사는 유상증자와 관련하여 주주 및 시장과의 소통을 강화하기 위해 단계적이고 체계적인 노력을 기울이고 있습니다. 먼저, 2024년 12월 24일에 밸류업 안내 공시를 진행하였으며, 1월 중 공시 예정인 본 공시에는 당사의 중장기 성장 전략 및 주주환원 계획을 시장에 투명하게 공유할 예정입니다. 해당 공시는 주주들과 시장 참여자들이 충분히 이해할 수 있도록 작성될 것이며, 이후에도 추가적인 정보를 지속적으로 제공할 계획입니다.

또한, 당사는 유상증자와 관련하여 주주의 요청사항을 적극적으로 수렴하고 이를 경영진 및 이사진에게 보고하는 과정을 체계화하고 있습니다. 유상증자 발표 후 주주들로부터 요청사항을 취합하고 있으며, 이를 바탕으로 이사회에서 지속적으로 논의하고 있습니다. 추가적으로 취합되는 추가 요청사항에 대해서는 이사회에 지속적으로 보고할 예정입니다. 이러한 과정은 주주들과의 신뢰를 강화하고 주주 의견을 경영 의사결정에 반영하기 위한 당사의 지속적인 노력의 일환입니다. 아울러, 2025년 초 애널리스트 간담회를 개최하여 유상증자의 기대 효과와 당사의 중장기 전략에 대해 상세히 설명할 예정입니다. 당사는 2024년 12월 초에 국내 주요 증권사 및 금융권 애널리스트 16명에게 연락하여 간담회 참석을 요청하였으며, 이 중 다수의 애널리스트가 참석 의사를 표명한 바 있습니다. 그러나 일정 조율 및 준비 기간 확보를 위해 간담회가 연기되었으며, 조정된 일정에 따라 2025년 초 간담회를 진행하여 애널리스트들과의 소통을 강화하고 당사의 전략과 비전을 보다 명확히 전달할 계획입니다.

당사의 배당정책과 관련하여서는, 지난 2023년 3월 23일 실시된 정기주주총회에서 주주들의 배당 예측가능성을 제고하고자 정관을 개정하여, 배당기준일을 기존 매 결산기말에서 이사회에서 정하는 날로 지정하도록 변경하였습니다. 현재 계획하고 있는 유상증자 일정 상, 이번 유상증자를 통하여 발행되는 신주에 대한 납입이 완료된 이후로 배당기준일을 설정하여 신주에 대한 배당 지급을 계획하고 있으나, 향후 진행되는 유상증자 일정에 따라 변경될 가능성은 존재하며, 배당기준일은 추후 이사회에서 결정될 예정입니다.

당사는 금번 유상증자와 관련하여 주주와의 소통 강화를 위해 다양한 노력을 기울이고 있습니다. 당사는 정정증권신고서 제출 전일인 2024년 12월 23일 기준으로 주주들과의 소통을 적극적으로 진행하였습니다. 구체적으로는 개인 주주와 유선 미팅 약 110회, 대면 미팅 8회, 기관 투자자와는 유선 미팅 10회, 대면 미팅 2회를 통하여 주주들의 의견을 수렴하고, 유상증자의 목적과 필요성을 상세히 설명한 사실이 있습니다. 당사는 주주들이 당사의 경영전략과 유상증자의 목적을 보다 명확하게 이해할 수 있도록 적극적으로 소통하고 있습니다.

당사는 이번 유상증자를 통해 재무구조 안정화와 중장기 성장 기반을 마련하는 데 집중하고 있으며, 주주 및 시장과의 소통 강화를 통해 회사의 경영 전략과 비전을 명확히 전달함으로써 시장 신뢰를 더욱 공고히 해 나가겠습니다. 당사는 주주와의 소통이 기업 경영의 핵심이라는 점을 깊이 인식하고 있으며, 이를 위해 앞으로도 다각적인 노력을 지속할 계획입니다. 구체적으로 정기적인 주주간담회와 IR 미팅을 확대하여 주요 경영 현황과 투자 계획을 보다 투명하게 공개할 예정입니다. 또한 다양한 커뮤니케이션 채널을 활용해 실시간으로 주주 의견을 수렴하고, 주요 경영진이 직접 나서서 시장과의 소통을 강화하는 등 보다 적극적인 소통 방안을 실행할 것입니다.

이번 유상증자는 단기적인 자본 확충을 넘어 장기적인 성장과 안정적인 수익 창출 기반을 마련하기 위한 전략적 결정입니다. 디지털 시스템 투자와 같은 장기적 성장 전략을 실행하고 자본 확충을 통하여 재무구조를 개선함으로써 당사의 사업 경쟁력과 재무 안정성을 동시에 제고할 것입니다. 이를 통해 당사는 시장에서의 신뢰를 공고히 하고, 주주 가치를 극대화하는 한편, 지속 가능한 금융 회사로서의 입지를 강화할 것입니다.

(주5) 정정 후

■ 주주 권익 보호를 위한 회사정책

당사는 이번 유상증자와 관련하여 주주와의 소통 강화를 위해 다양한 노력을 기울이고 있습니다. 특히 소액주주와 대표이사의 면담을 진행하는 등 주주 의견을 직접 청취하고, 유상증자의 필요성과 기대효과를 투명하게 전달하는 자리를 마련하였습니다. 이를 통해 주주들이 당사의 경영전략과 유상증자의 목적을 보다 명확하게 이해할 수 있도록 적극적으로 소통하고 있습니다.

당사는 유상증자와 관련하여 주주 및 시장과의 소통을 강화하기 위해 단계적이고 체계적인 노력을 기울이고 있습니다. 먼저, 2024년 12월 24일에 밸류업 안내 공시를 진행하였으며, 1월 중 공시 예정인 본 공시에는 당사의 중장기 성장 전략 및 주주환원 계획을 시장에 투명하게 공유할 예정입니다. 해당 공시는 주주들과 시장 참여자들이 충분히 이해할 수 있도록 작성될 것이며, 이후에도 추가적인 정보를 지속적으로 제공할 계획입니다.

또한, 당사는 유상증자와 관련하여 주주의 요청사항을 적극적으로 수렴하고 이를 경영진 및 이사진에게 보고하는 과정을 체계화하고 있습니다. 유상증자 발표 후 주주들로부터 요청사항을 취합하고 있으며, 이를 바탕으로 이사회에서 지속적으로 논의하고 있습니다. 추가적으로 취합되는 추가 요청사항에 대해서는 이사회에 지속적으로 보고할 예정입니다. 그 일환으로 2024년 12월 24일, 당사는 임시이사회 진행 후 유상증자와 관련해 일반 주주로부터 접수된 요청사항 및 이에 대한 대응과 진행 상황을 이사회에 상세히 별도보고하였습니다. 이사회에서 보고된 요청사항은 주요 주주의 의견뿐만 아니라, 소액주주의 목소리까지 반영된 것입니다. 이러한 과정은 주주들과의 신뢰를 강화하고 주주 의견을 경영 의사결정에 반영하기 위한 당사의 지속적인 노력의 일환입니다.

아울러, 2025년 초 애널리스트 간담회를 개최하여 유상증자의 기대 효과와 당사의 중장기 전략에 대해 상세히 설명할 예정입니다. 당사는 2024년 12월 초에 국내 주요 증권사 및 금융권 애널리스트 16명에게 연락하여 간담회 참석을 요청하였으며, 이 중 다수의 애널리스트가 참석 의사를 표명한 바 있습니다. 그러나 일정 조율 및 준비 기간 확보를 위해 간담회가 연기되었으며, 조정된 일정에 따라 2025년 초 간담회를 진행하여 애널리스트들과의 소통을 강화하고 당사의 전략과 비전을 보다 명확히 전달할 계획입니다.

당사의 배당정책과 관련하여서는, 지난 2023년 3월 23일 실시된 정기주주총회에서 주주들의 배당 예측가능성을 제고하고자 정관을 개정하여, 배당기준일을 기존 매 결산기말에서 이사회에서 정하는 날로 지정하도록 변경하였습니다. 현재 계획하고 있는 유상증자 일정 상, 이번 유상증자를 통하여 발행되는 신주에 대한 납입이 완료된 이후로 배당기준일을 설정하여 신주에 대한 배당 지급을 계획하고 있으나, 향후 진행되는 유상증자 일정에 따라 변경될 가능성은 존재하며, 배당기준일은 추후 이사회에서 결정될 예정입니다.

당사는 금번 유상증자와 관련하여 주주와의 소통 강화를 위해 다양한 노력을 기울이고 있습니다. 당사는 2차 정정증권신고서 제출 전일인 2025년 01월 08일 기준으로 주주들과의 소통을 적극적으로 진행하였습니다. 구체적으로는 개인 주주와 유선 의견청취 및 소통 약 114회, 대면 미팅 8회, 기관 투자자와는 유선 의견청취 및 소통 10회, 대면 미팅 2회를 통하여 주주들의 의견을 수렴하고, 유상증자의 목적과 필요성을 상세히 설명한 사실이 있습니다. 당사는 기관투자자와의 소통 강화를 위해 2024년 12월 24일 제출한 1차 정정증권신고서 이후 기관 투자자와의 대면미팅을 2회 추가로 계획하고 있으며, 현재 구체적인 일정 조율이 진행 중에 있습니다. 대면 미팅에서는 유상증자와 관련된 구체적인 질의응답이 이루어질 예정이며, 투자자들이 당사의 전략적 방향성을 더욱 심층적으로 이해할 수 있는 기회를 제공할 계획입니다. 이를 통해 당사는 기관 투자자와의 신뢰를 강화하고, 유상증자와 관련된 이해도를 더욱 높이기 위한 노력을 지속할 것입니다.

개인 주주와의 소통 역시 지속적으로 진행하고 있습니다. 당사는 2024년 12월 24일 제출한 1차 정정증권신고서 이후 개인 주주와 유선 의견 청취 및 소통을 추가로 4회 진행하여, 개인 주주들의 관심사와 요청사항을 상세히 청취 및 소통하였습니다. 특히, 개인 주주들의 의견은 유상증자와 관련한 주요 경영 전략뿐만 아니라, 주주환원정책 및 재무구조 개선 방안에 대한 다양한 시각을 반영하는 데 중요한 역할을 하고 있기 때문에, 개인 주주들에게 유상증자의 기대효과를 명확히 전달하고자 하였으며 주주 신뢰를 제고하기 위해 적극적으로 소통하고 있습니다.

이러한 노력은 주주들과의 신뢰를 공고히 하고, 당사의 유상증자 진행 과정에서 주주 의견을 실질적으로 반영하는 데 중점을 두고 있습니다. 특히 소액주주와 기관 투자자를 포함한 다양한 주체들과의 적극적인 소통은, 유상증자와 관련한 의사결정의 투명성을 높이고, 주주와의 협력을 강화하는 중요한 기반이 되고 있기에 당사는 주주들이 당사의 경영전략과 유상증자의 목적을 보다 명확하게 이해할 수 있도록 적극적으로 소통하고 있습니다.

당사는 이번 유상증자를 통해 재무구조 안정화와 중장기 성장 기반을 마련하는 데 집중하고 있으며, 주주 및 시장과의 소통 강화를 통해 회사의 경영 전략과 비전을 명확히 전달함으로써 시장 신뢰를 더욱 공고히 해 나가겠습니다. 당사는 주주와의 소통이 기업 경영의 핵심이라는 점을 깊이 인식하고 있으며, 이를 위해 앞으로도 다각적인 노력을 지속할 계획입니다. 구체적으로 정기적인 주주간담회와 IR 미팅을 확대하여 주요 경영 현황과 투자 계획을 보다 투명하게 공개할 예정입니다. 또한 다양한 커뮤니케이션 채널을 활용해 실시간으로 주주 의견을 수렴하고, 주요 경영진이 직접 나서서 시장과의 소통을 강화하는 등 보다 적극적인 소통 방안을 실행할 것입니다.

이번 유상증자는 단기적인 자본 확충을 넘어 장기적인 성장과 안정적인 수익 창출 기반을 마련하기 위한 전략적 결정입니다. 디지털 시스템 투자와 같은 장기적 성장 전략을 실행하고 자본 확충을 통하여 재무구조를 개선함으로써 당사의 사업 경쟁력과 재무 안정성을 동시에 제고할 것입니다. 이를 통해 당사는 시장에서의 신뢰를 공고히 하고, 주주 가치를 극대화하는 한편, 지속 가능한 금융 회사로서의 입지를 강화할 것입니다.

【 대표이사 등의 확인 】

|

|

2차정정신고서_대표이사등의확인_현대차증권 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2024년 11월 27일 | 증권신고서(지분증권) | 최초 제출 |

| 2024년 12월 24일 | [기재정정]증권신고서(지분증권) | 정정제출 요구에 따른 정정(파란색) |

| 2025년 01월 09일 | [기재정정]증권신고서(지분증권) | 자진정정(빨간색) |

| 금융위원회 귀중 | 2024 년 11월 27일 |

| 회 사 명 : |

현대차증권 주식회사 |

| 대 표 이 사 : |

배 형 근 |

| 본 점 소 재 지 : | 서울특별시 영등포구 국제금융로2길 28 |

| (전 화) 02-3787-2114 |

|

| (홈페이지) http://www.hmsec.com |

|

| 작 성 책 임 자 : | (직 책) 재경사업부장 (성 명) 양 영 근 |

| (전 화) 02-3787-2006 |

|

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 30,120,482주 | |

| 모집 또는 매출총액 : | 200,000,000,480 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 현대차증권(주) → 서울특별시 영등포구 국제금융로2길 28 NH투자증권(주) → 서울특별시 영등포구 여의대로 108 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인_증권신고서 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 | [국내외 경제상황에 따른 금융투자회사의 위험] 가. 금융투자업자의 수익성은 국내 증시 및 경기 변동성에 영향을 받을 수 있으며 국내외 금융시장에 내재된 불확실성으로 인해 수익성이 하락할 위험이 있습니다. 또한 과거 단순 투자중개 위주의 사업구조에서는 거래대금이 주요 변수였다면, 최근에는 정치, 경제, 국제관계, 환율, 경기변동 등 다양한 요인들이 금융투자업계의 수익에 영향을 주고 있습니다. 최근 금융투자회사의 양호한 수익성 개선 흐름에도 불구하고, 한국은행이 경제 성장률을 하향 조정한 바 있으며, 향후 국내외 경기 둔화로 인한 증시의 변동성, 증권시장의 급격한 변화, 주요선진국 통화정책 방향의 불확실성 등은 금융투자업을 영위하는 당사에게 부정적으로 작용할 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [금융투자회사의 수익구조 관련 위험] 나. 국내 금융투자회사의 손익구조는 수수료손익, 유가증권평가 및 처분손익, 파생상품 거래손익 등으로 구성되어 있습니다. 그러나, 금융투자회사의 사업구조 다변화 노력에도 불구하고 수탁수수료가 금융투자회사 전체 수수료 수익의 큰 비중을 차지하고 있습니다. 주식시장의 변동성에 따른 거래대금 규모가 감소할 경우, 수탁수수료 수익의 감소로 인해 국내 증권회사의 수익성이 악화될 가능성이 존재합니다. 이에 국내 증권사는 수탁수수료의 규모가 당기순이익에 크게 영향을 미치는 수익구조를 가지고 있으며, 수탁수수료는 증권 시장 거래량에 따라 변동하여 항시 국내외 경기 상황 변동에 노출되어 있습니다. 따라서 대내외 시장의 불확실성으로 인해 시장상황이 악화되고 거래대금이 감소할 시 수탁수수료 수입이 감소하여 실적에 크게 영향을 미칠 수 있습니다. 투자자께서는 이러한 금융투자회사의 수익구조로 인한 위험이 야기될 수 있는 점을 유의하시기 바랍니다. [금융투자회사의 자산구조 관련 위험] 다. 국내 금융투자회사의 자산은 대부분 현금 및 예치금과 증권으로 구성되어 있습니다. 금융투자회사의 자산 중 가장 큰 부분을 차지하는 증권은 채권입니다. 전체 증권의 약 60%가 채권으로 구성되어 있으며 나머지는 기타 증권 및 주식으로 구성되어 있습니다. 채권은 금리의 변동에 따라 평가 손익이 발생하며, 특히 금리 상승기에는 보유 채권의 평가손실이 발생합니다. 최근 2022년 이후 오래 지속된 긴축 기조가 완화되는 추세이지만, 금번 한국의 기준금리 인하가 주택가격 및 가계부채에 미치는 영향, 그때까지의 정책 시차 등의 이유로 한국은행의 추가적인 금리인하 시기는 불분명한 상황입니다. 향후 금리 인상 가능성으로 인해 금융투자회사의 보유 채권의 평가 손실이 발생하여 채권 보유비중이 높은 금융투자회사의 수익성 또는 자산건전성 등에 부정적인 영향을 미칠 가능성을 배제할 수 없으니 투자자께서는 이 점 유의하시기 바랍니다. [금융투자회사의 경쟁심화 관련 위험] 라. 2024년 반기말 기준 국내에서 총 60개의 증권사가 경쟁하고 있으며, 은행 및 보험 등 여타 금융기관에 비해 상대적으로 많은 시장 참여자를 보유하고 있습니다. 최근 금융업권간에는 겸업 허용에 따른 은행 및 보험의 수익증권 판매가 가속화되고 있습니다. 2024년 반기말 기준 국내 증권사 중 자기자본 상위 8개사의 국내 지분증권 위탁매매 수수료 시장점유율은 약 56.40%(평균 7.05%)로, 과점 양상을 보이는 은행산업을 포함한 다른 금융업권과 비교해 볼 때 시장경쟁 강도가 상대적으로 높은 편입니다. 따라서, 금융투자업은 경쟁 심화가 불가피하며 금융상품 간 차별화가 뚜렷하지 않은 상태에서 판매채널이 열위한 금융투자회사는 신규고객 확보와 금융상품 판매 등에 어려움을 겪을 수 있습니다. 또한, 금융투자업 내에서 대형화나 전문화 포지셔닝에 성공하더라도 자산운용, 파생상품 개발, 자기자본 투자 등 업무 수행 과정에서 통합적 리스크 관리에 실패할 경우 재무건전성 악화 및 평판 위험 확대로 어려움을 겪을 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [NCR 개선방안 및 레버리지 규제 관련 위험] 마. 영업용순자본비율(NCR)은 금융투자업자가 보유하고 있는 자산의 잠재적손실에 대한 대응능력을 수치화한 것입니다. NCR개선방안에 따른 새로운 산출체계에 따르면 대형 금융투자회사들은 투자여력이 확대되어 활발한 영업이 가능해지는 반면, 중소형 금융투자회사들은 영업에 제약이 발생할 가능성이 있습니다. 또한 금융당국은 레버리지비율을 도입하여 경영실적이 부진하고 재무건전성이 취약한 금융투자회사에 대한 관리를 강화하고 있습니다. 이에 향후 증권사들은 국내외 경기상황 등에 따라 레버리지 비율을 적절히 관리하고 있으며 이를 위해 부채성 상품의 발행과 판매를 조절하면서 영업력과 수익성에 변동이 발생할 가능성이 있습니다.이러한 규제의 강화 또는 도입은 증권사의 투자형태, 리스크 프로파일, 수익구조, 자금조달구조에 영향을 미칠 것으로 판단되므로, 투자자께서는 개정된 NCR 제도 개선 및 레버리지 규제의 도입이 금융투자사업에 미치는 영향에 유의하시기 바랍니다. [우발채무 증가 및 관련 규제 강화에 따른 위험] 바. 금융위기 이후 은행과 건설사의 신용공여가 줄어들고 이 역할을 금융투자회사가 대신하기 시작하면서 금융투자회사의 우발채무 규모가 증가하는 모습을 보였습니다. 최근 금융투자회사의 지급보증 등 우발채무는 2017년말 약 28.0조원에서 2024년 반기말 약 36.8조원에 이르기까지 급증하며 자본완충력 대비 가파른 증가세를 보였습니다. 매입약정, 지급보증 등으로 구성된 금융투자회사의 우발채무가 증가할 경우 신용리스크가 확대될 가능성이 있습니다. 금융당국은 2019년 12월 '제3차 거시건전성 분석협의회'를 통해 부동산 PF 익스포저에 대한 건전성 관리 방안을 확정한 바 있으며, 건전성 관리 방안은 금융업권 전반에 걸쳐 부동산 PF 익스포져에 영향을 미치게 됩니다. 또한, 금융당국은 2024년 5월 "부동산 PF 연착륙을 위한 방안"을 발표하며 PF 사업장의 사업성 제고 및 정리 방안을 제시하였으며, 정부는 2024년 11월 "부동산PF 제도 개선방안"을 발표하며 시행사의 자기자본비율 상향을 유도하는 방향의 정책을 제시하였습니다. 이러한 금융당국 및 정부의 PF 관련 정책이 증권사의 우발채무 및 영업활동에 미치는 영향에 대한 지속적인 모니터링이 필요할 것으로 판단됩니다. 최근 부동산PF에 대한 증권업의 위험 익스포저가 상승하는 추세에 있는 점, 저성장 기조로 인한 부동산시장의 침체 가능성은 우발채무 현실화의 잠재적인 위험요인이 될 수 있습니다. 또한 대형사 대비 자본력이 약한 중소형 금융투자회사들의 경우 더욱 큰 리스크에 노출될 수 있고, 이로 인한 증권업 전반에 부정적인 영향을 미칠 가능성을 배제할 수 없습니다. 따라서 투자자께서는 이 점 유의하시기 바랍니다. [금융투자업 관련 법ㆍ제도적 변화에 따른 위험] 사. 금융투자업은 영위사업에 대한 법적, 제도적 규제가 상당부분 존재 하는 업종으로 법적ㆍ제도적 변화에 따른 수익 변동성을 내재하고 있습니다. 지난 2019년 12월 5일 금융위, 기획재정부, 금감원 등은 '제3차 거시건전성 분석협의회'를 개최하였고, 부동산PF 익스포져에 대한 건전성 관리 방안을 확정하였으며 관리 방안으로 인하여 증권업계의 주된 수익원 중 하나인 부동산PF 영업 여력이 축소될 가능성이 존재합니다. 또한 정부는 2020년 세법개정안에 증권거래세 인하, 금융투자소득 과세체계 도입, 펀드과세체계 개선 등의 내용을 포함하였으나, 2022년 12월 국회는 국내외 경제상황을 고려해 금융투자소득세의 시행을 2년 유예하기로 하는 소득세법 일부개정안을 의결했습니다. 2024년 7월 정부는 '세법개정안'에서 금투세 폐지를 발표하였으며, 해당 소득세법 개정안이 2024년 12월 국회를 통과하며 금투세 폐지가 공식화되었습니다. 이처럼 법적, 제도적 규제의 변화가 향후 예측할 수 없는 시점에 발생할 수 있으며 이에 따라 금융투자업의 수익성에 부정적인 영향이 발생할 수 있음을 유의하여 주시기 바랍니다. [초대형 투자은행 제도에 따른 양극화 위험] 아. 정부가 2016년 8월 "초대형 투자은행 육성을 위한 종합금융투자사업자제도 개선방안" 및 2017년 5월 "초대형 투자은행 육성방안"을 발표하면서 금융투자회사의 대형화가 추진되고 있습니다. 초대형 투자은행에 대한 인센티브들 가운데 발행어음 등 단기금융업의 경우 증권사의 신용을 기반으로 어음을 발행하고 이를 일반 투자자들에게 금융상품으로 판매하여 자금을 조달하는 형식으로 진행되며, 해당 업무는 증권사에게 대규모 자금을 제공할 것으로 기대되고 있습니다. 이로 인해, 상위 대형사와 중소형사 간의 수익 및 영업 격차가 확대될 가능성이 있습니다. 따라서, 대형화를 통한 규모의 경제 확보, 또는 특화된 업무영역의 전문화를 이루지 못할 경우 도태되거나 지속적인 수익성 유지가 제한될 가능성이 존재하오니 투자자께서는 이 점 유의하시기 바랍니다. [자금세탁방지 의무 강화에 따른 위험] 자. 금융회사의 자금세탁방지 의무가 국내 뿐만 아니라 국제적으로 강화되고 있습니다. 최근 국내 금융당국의 검사는 국제기구 및 미국 금융당국의 검사와 마찬가지로 자금세탁방지체계의 형식적 준수가 아닌 실질적 운영 효과성을 중점 평가하는 추세입니다. 향후 국내 금융회사들이 국제기준에 부합하는 내부통제체계를 확립하지 못한다면, 자금세탁 규제 리스크에 선제적으로 대응하지 못할 뿐 아니라 금융회사의 건전성과 경영 안정성에도 부정적 영향이 미칠 수 있습니다. 한편, 한국은 FATF 강령(Mandate)에 따라 2019년 1월부터 2020년 2월까지 자금세탁방지와 테러자금조달금지 운영에 대하여 상호평가를 받았으며, 전반적으로 자금세탁/테러자금조달 위험을 잘 이해하고 있고, 견실한 법.제도적 장치를 바탕으로 긍정적인 성과를 내고 있다는 평가를 받았습니다. 다만 향후 부정적인 평가를 받을 시 국가 대외신인도, 수출기업의 금융비용, 환거래 등에 영향을 받을 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [운영위험 및 ABCP 등 유동화증권 기초자산의 부실화에 따른 위험] 차. 운영위험(Operational Risk)은 부적절하거나 실패한 내부절차와 직원 및 시스템 등으로 인한 직ㆍ간접적인 손실이 발생하는 위험을 말합니다. 운영위험은 금융투자회사에서 실제로 발생 가능한 위험이며, 발생시 금융투자회사의 존속 여부에 중대한 영향을 미칠수 있습니다. 또한, 금융투자회사가 보유하고 있는 SPC가 발행하는 ABCP 등 유동화증권 기초자산의 부실화에 따라 채무불이행 리스크에 노출될 수 있습니다. 유동화증권 기초자산의 부실화 시, 이는 금융투자회사의 최종손실 규모 및 자산건전성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [고객정보 유출에 따른 위험] 카. 당사가 영위하는 금융업은 고객의 정보를 보유하고 있어 개인정보유출 등 정보보안 사고가 발생할 가능성이 존재합니다. 향후 고객정보유출 사고 발생 시 사고 수습에 필요한 관리 비용 및 피해 고객에 대한 손해배상 등의 재무적 위험과 금융투자 회사 및 경영진 등에 대한 대규모 제재 관련 위험, 그 밖의 평판 저하에 따른 영업력 저하 등 회사에 중대한 부정적 영향을 미칠 수 있습니다. 개인정보보호를 위한 관리 노력에도 불구하고 고객정보 유출사고 발생 시 금융투자회사에 미칠 수 있는 재무적ㆍ비재무적 손실 영향에 대해 투자자께서는 유의하시기 바랍니다. [파생결합증권 발행잔액 증가에 따른 위험] 타. 파생결합증권은 저금리 기조하에서 투자자들에게 중위험 중수익 금융투자상품으로 인식되면서 2019년 파생결합증권 발행규모는 129.2조원으로, 역대 최대 발행규모를 기록하였으며, 2020년 ELS 총량 규제 및 리스크 관리 강화로 인해 2023년말 기준 74.7조원을 기록하였습니다. 2024년 3분기말까지 발행 규모는 41.8조원이며 이는 2023년 동기 대비 각각 6.0% 감소한 규모입니다. 원금비보장형 상품의 발행잔액은 2023년 반기말 46.7조원에서 2024년 반기말 21.7조원으로 감소하면서 파생결합증권 발행잔액에서 원금비보장형 상품이 차지하는 비중도 2023년 반기말 48.5%에서 2024년 반기말 27.0%로 감소하였습니다. 증권사는 파생결합증권의 발행 및 상환 과정에서 ① 평판위험(불완전판매 및 불공정거래 이슈가 발생할 경우), ② 환매위험(단기간에 조기상환 요청이 집중될 경우)에 노출되어 있습니다. 또한 발행한 파생결합증권의 헤지운용 과정에서 ③ 신용위험(헤지자산이 부실화 될 경우), ④ 시장위험(기초자산 가격 변화를 따라가지 못할 경우)에 노출될 위험이 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 최근 장기화되고 있는 러시아-우크라이나 전쟁, 주요국의 통화긴축 정책 및 밸류에이션 부담 등으로 증시 변동성이 증가함에 따라 투자자께서는 지속적인 모니터링이 필요합니다. 파생결합증권의 증가에 따른 운용자산(헤지자산)의 확대는 증권사 전체 총위험액의 증가를 야기하고, 전반적인 위험부담액이 증가하여 NCR에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

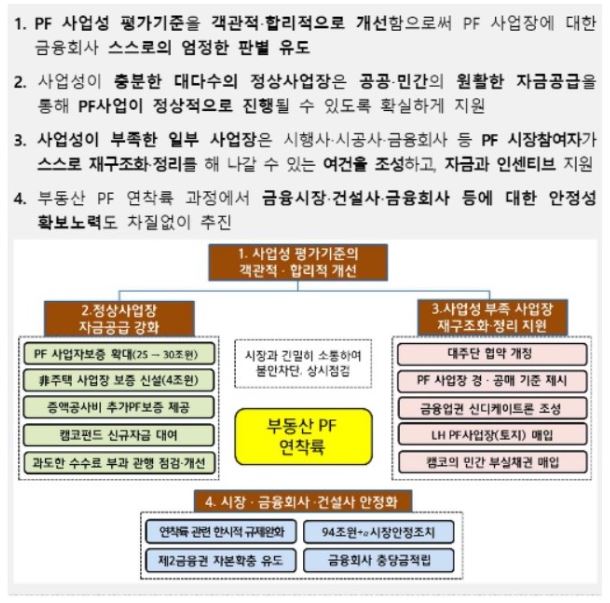

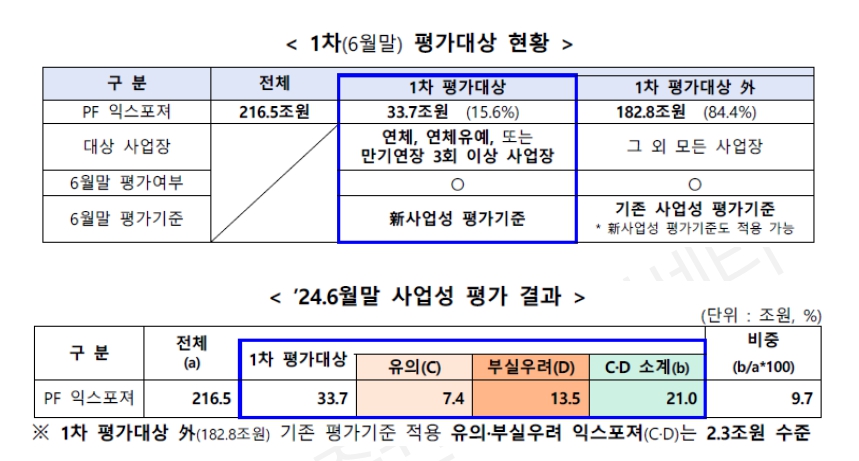

| 회사위험 | [수익성 관련 위험] 가. 2024년 3분기말 누적 연결기준 영업이익은 471억원으로 전년동기 영업이익 649억원과 대비하여 27.4% 감소하였습니다. 이는 부동산PF시장 침체와 이에 따른 충당금 적립, 시장거래대금 급감세 지속에 따른 수수료 수익 감소 및 이자율 상승에 따른 이자비용 증가에 기인합니다. 당사는 IB 사업 부문의 지속적인 성장세를 바탕으로 안정적인 수익성을 보이고 있으나, 당사의 수익 중 여전히 높은 비중을 차지하고 있는 수탁수수료의 경우 현재와 같이 대내외적 불안요인으로 인해 금융투자환경에 불확실성이 높아지고 있어 단기간내 빠른속도로 개선되기를 낙관하기는 쉽지 않은 상황입니다. 아울러, 시장리스크 확대로 당사는 IB 부문은 부동산 신규 딜을 축소하고 있으며, 이에 당사 수익에서 큰 비중을 차지하는 IB 사업부문의 수익 규모가 감소할 경우 당사의 수익성에 부정적 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [자본적정성 관련 위험] 나. 금융투자업은 순자본비율 및 레버리지비율을 적정 수준으로 유지시켜야 하는 금융위원회 및 금융감독원의 규제가 있습니다. 당사의 2024년 3분기말 영업용순자본은 1조 1,285억원, 총위험액은 5,189억원이며, 순자본비율은 479.17%로 100%를 상회하고 있어 금융감독당국이 요구하는 순자본비율 기준치를 여유롭게 충족하고 있습니다. 또한, 단순 레버리지비율은 2024년 3분기말 963.15%를 기록하였지만 금융당국의 건전성 규제 기준인 1,100%보다 낮은 수준입니다. 그러나, 일시적 대규모 자기자본 투자로 총위험액이 증가하거나 투자손실 등으로 자기자본이 감소하는 경우 순자본비율(신NCR)과 레버리지비율의 규제수준을 유지하지 못하여 금융감독원으로부터 경영개선 권고 ·요구 ·명령 등의 조치를 받을 수 있으며, 이로 인해 영업활동이 위축되거나 중지될 수 있음을 투자자 여러분께서는 유의하시기 바랍니다. [자산건전성 관련 위험] 다. 당사는 부동산 PF 신규 사업을 축소하고 손실 흡수를 위해 선제적으로 충당금을 적립하는 등의 노력을 통해 당사의 2024년 3분기말 전체 고정이하비율은 전기말 대비 4.0%p 감소한 8.3%를 기록했습니다. 다만, 2024년 3분기말 기준 당사의 고정이하비율은 전체 금융투자업 시장의 평균(3.8%, 2024년 반기 기준) 대비 다소 높은 수치를 기록하고 있기에 이에 대한 모니터링이 필요할 것으로 판단됩니다. 한편, 2018년부터 새롭게 적용된 기업회계기준서 제1109호를 적용한 2024년 3분기말 연결기준 대손충당금 설정대상 채권은 약 1.5조원으로, 대손충당금 설정률은 6.3%입니다. 현재 당사의 손실충당금 설정 수준 등을 고려하면 비교적 우수한 자산건전성을 유지하고 있으나 손실충당금 설정대상채권의 증가는 향후 예상치 못한 금융위기, 신용경색 등이 발생할 경우 대손상각비 상승 등을 유발하여 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. [유동성 및 차입구조 관련 위험] 라. 2024년 반기말 기준 당사의 유동성 비율은 134.2%로 기준 수치인 100%를 상회하고 있으며 증권사 평균 유동성 비율 120.0% 또한 소폭 상회하고 있어 단기적인 자금수요에 적절히 대처할수 있을 것으로 판단됩니다. 한편, 당사의 자금조달 실적 추이를 살펴보면 2024년 3분기말 기준 자금조달 평균잔액 11.9조원 중 차입부채가 차지하는 비중이 76.6%이며 그 중 RP매도 평균잔액(3,927,766백만원)과 차입금 평균잔액(2,566,267백만원)이 54.4%로 높은 비중을 차지하고 있습니다. 매도신종증권은 개별 손익구조가 모두 다르기 때문에 관련 영향을 추정하는 것이 어려우며 RP매도는 규모가 커질수록 추가적으로 채무증권을 매입해야하므로 금리가 상승 시 조달 비용 증가와 보유 채권의 평가손실이 발생하여 당사의 수익성 및 유동성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [우발채무 관련 위험] 마. 당사의 채무보증 규모는 2023년말 6,125억원에서 2024년 3분기말 기준 4,895억원으로 약 1,230억원 가량 감소하였습니다. 이러한 채무보증은 부동산금융관련 PF사업에 기인하며, 부동산경기 침체시 자산건전성에 부정적인 요인으로 작용할 가능성이 있습니다. 이에 향후 당사가 약정을 체결한 프로젝트의 성과가 부실하거나 정부의 부동산 관련 규제 정책의 지속적인 강화로 인하여 부동산 업황이 저하되는 경우, 또는 과거 글로벌 신용경색과 같이 예측하지 못한 경제상황 등이 발생할 경우 당사의 지속적인 리스크관리에도 불구하고 우발채무가 현실화 되어 손실 위험이 있을 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [부동산 PF대출 규제 관련 위험] 바. 금융당국은 2019년 12월 부동산PF 익스포져의 현황과 잠재 리스크를 분석하고, 건전성 및 유동성 관리를 강화 한다는 취지의 "부동산PF 익스포져 건전성 관리 방안"을 발표하였습니다. 이는 향후 당사의 부동산 관련 영업 활동에도 영향을 미칠 수 있습니다. 2024년 3분기 국내기준 당사의 부동산 익스포저 금액은 5,874억원이며 자기자본 대비 45.2%를 기록하고 있습니다. 국내기준 전체 부동산 익스포저 금액 중 브릿지론의 비중은 27.3%로 높지 않으나, PF 및 브릿지론 합계 기준 중후순위 약정 비중 92.0%를 감안할 때 관련 우발채무 발생 위험은 높은 수준입니다. 지역별 분류로는 브릿지론 중 수도권 비중은 51.8% 수준이며, 본 PF의 경우 수도권 지역이 전체 PF 익스포저의 57.8%를 차지하고 있습니다. 주택 여부로 구분 시, 브릿지론과 본PF는 각각 53.5%, 59.6%의 주택 관련 익스포저 비중을 기록하고 있습니다. 충당금의 경우 분기별 외부 평가를 통해 설정하여 향후 추가적인 예상 대손충당금액에 대한 예측은 어려우나 2024년 9월말 내부 분류 결과, 고정 이하 분류 자산은 1,763.5억원이며, 당사는 고정 이하 분류 자산 대비 47.6% 수준인 840.3억원의 충당금을 설정하였습니다. 2024년 3분기말 기준 약 1조 3천억원에 달하는 당사의 자본력과 약 9,000억원의 현금성자산 보유 등 유동성 버퍼를 감안 시 현 시점의 위험부담은 감내 가능한 것으로 판단되나, 향후 사업진행 지연에 따른 자산 재분류가 이어지며 건전성 지표가 저하될 가능성이 존재하며, 부실사업장 정리 과정에서 대손비용이 확대될 수 있는 점 투자자께서는 주의하시기 바랍니다. 또한, 당사의 2024년 3분기말 미국, 유럽지역 오피스 등 해외 부동산금융 익스포져 금액은 투자금액 기준 2,877억원으로 2024년 3분기말 연결기준 자기자본 대비 22.1%를 기록하고 있습니다. 건별 취급액은 평균 169억원 수준으로 해외 사업장별 투자금액의 규모는 크지 않으나, 최근 공실률이 늘어나는 추세인 영국, 미국 등 해외 선진국 투자에 집중되어 있다는 점이 리스크 요인으로 판단됩니다. 2024년 9월말 기준 코로나19 이후 해외 상업용 부동산 시장의 공실 발생 등으로 인하여 부동산 가치가 감소함에 따른 평가손실 발생으로 투자금액 대비 장부금액이 감소한 사실이 있습니다. 추후 국내외 부동산 경기 하강이 심화될 시 당사의 지속적인 리스크관리에도 불구하고 우발부채와 PF 직접투자 규모에 따라 우발채무가 현실화 되어 손실 위험이 있을 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [파생상품 규모 증가 관련 위험] 사. 당사는 2023년말 연결 재무제표에 파생상품자산 2,294억원, 파생상품부채 2,407억원을 기록하였으나 고금리 기조 및 환율 변동에 의한 손익변동성 확대로 2024년 3분기말 연결 기준 파생상품 자산 및 파생상품부채가 각각 2,584억원, 2,513억원으로 소폭 증가하였습니다. 파생상품자산 및 부채 규모가 확대됨에 따라 이에 따른 평가손익 및 평가손실 변동성도 확대되었습니다. 파생상품은 경제 상황에 따른 가변성이 큰 금융상품이기에 파생상품 규모가 증가한 상황에서 평가손익 및 평가손실 관련 꾸준한 모니터링이 필요합니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. [보유자산의 구성 관련 위험] 아. 2024년 3분기말 연결기준 당시의 당기손익-공정가치측정금융자산(약 8.0조원)은 총자산(약 12.5조원)의 63.6%를 차지하고 있습니다. 당사의 당기손익-공정가치측정금융자산 중 대부분이 채무증권이며, 특히 회사채, 특수채 등의 비중이 절대적입니다. 이에 따라 당사가 보유한 채권의 신용위험이 상승하거나 시장 금리가 상승하게 될 경우 채권평가손실을 당기손익으로 인식하여 수익성에 부정적인 영향을 가져올 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. [소송 및 제재 관련 위험] 자. 증권신고서 제출일 전일 기준 현재 당사가 피고로 계류중인 소송사건은 손해배상청구소송 등 6건으로 총 소송가액은 약 210억원입니다. 이는 2024년 3분기말 연결기준 당사 자본총액의 1.6%에 해당하는 금액으로 회사의 경영진은 상기의 소송결과가 재무제표에 중요한 영향을 미치지 않을 것으로 판단하고 있습니다. 하지만 소송들의 최종결과는 예측할 수 없으며 이로 인한 자원의 유출금액 및 시기 또한 불확실합니다. 또한, 각종 법령 위반으로 제재 조치, 과태료 부과 등이 증가할 경우 이로 인한 손실이 증가할 수 있으며, 당사의 이미지 실추와 내부통제 강화와 제재조치로 인하여 영업활동에 제한이 발생하는 등 부정적인 영향을 미칠 수도 있습니다. [대규모 기업집단 소속에 따른 위험] 차. 당사는 공정거래위원회에서 2024년 05월에 발표한 상호출자제한기업집단의 기업집단 중 대규모 기업집단인 현대자동차그룹에 소속되어 있습니다. 현대자동차그룹은 국내 70개 계열사로 구성되어 있습니다. 현대자동차그룹은 완성차 업체인 현대자동차 및 기아를 중심으로 자동차 산업에 대한 집중도가 높은 기업집단입니다. 따라서, 자동차 산업의 업황이 악화되어 투자가 축소되거나 수익성이 악화될 경우, 그룹 내 계열사에 속해있는 당사의 현금흐름에도 부정적인 영향을 미칠 수 있으며, 계열사 전반의 신용도에도 직·간접적으로 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [배당정책의 변경 위험] 카. 당사의 배당성향은 2023년 29.2%를 기록하며 2021년 24.0% 대비 5.2%p. 증가하였습니다. 당사는 최근 3개년 평균 25.5%로 연결순이익의 1/4 이상을 현금 배당으로 지급하고 있으며, 결산 배당 기준 연속 배당횟수 10회로 지속적인 배당 성향을 기록하고 있습니다. 주당 현금배당금은 2022년 이후 400원에서 500원 사이를 유지하고 있으며, 배당수익률은 약 5% 수준을 보이고 있습니다. 당사는 현재의 고배당정책을 지속적으로 유지할 계획이나, 금융환경의 불확실성, 유동성 부족 등의 상황이 발생할 경우 배당 정책의 변경이 있을 수 있으니 투자자께서는 이점에 유의하시어 투자하시기 바랍니다. |

| 기타 투자위험 | [최대주주의 지분율 변동 위험] 가. 증권신고서 제출일 기준 당사의 최대주주는 현대자동차(주)(지분율: 25.43%)로 최대주주 및 특수관계인의 지분율은 45.71%입니다. 금번 유상증자에 있어서 최대주주인 현대자동차(주)는 2024년 11월 27일 이사회결의를 통해 구주주 배정예정주식수의 100%에 해당하는 5,641,698주에 대해 청약에 참여할 것을 결정하였습니다. 특수관계인 중 현대모비스(주)는 2024년 12월 12일 이사회 결의를 통해 구주주 배정예정주식수의 100%에 해당하는 3,485,633주에 대해 청약에 참여할 것을 결정하였습니다. 기아(주)의 경우 2024년 12월 3일 기아(주) 지속가능경영위원회 보고를 통해 구주주 배정예정주식수의 100%에 해당하는 1,006,161주에 대해 100% 청약에 참여할 것을 결정했습니다. 한편 최대주주 및 특수관계인의 유상증자 참여수준에 따라 최대주주 및 특수관계인의 지분율이 변동될 수 있습니다. 특히 금번 유상증자는 구주주 1주당 0.6994770004주 배정받게되며, 주주별 참여수준에 따라 지분율 변동이 클 수 있습니다. 최대주주를 제외한 주요주주의 청약 여부는 본 신고서 제출일 현재 가늠할 수 없으니 이러한 점을 유념해 주시기 바랍니다. [환금 제한 및 원금 손실 가능성] 나. 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있습니다. [유상증자에 따른 주가하락 및 액면가 발행가능성 관련 위험] 다. 당사의 금번 유상증자로 인하여 기발행주식 총수 38,755,290주(보통주 31,712,562주, 우선주 7,042,728주)의 77.72%에 해당하는 30,120,482주가 추가로 상장됩니다. 금번 유상증자로 인해 추가 발행되는 주식은 우선 배정된 우리사주조합 청약분(10%)을 제외한 물량은 보호예수되지 않는 관계로, 일시적인 물량 출회에 따른 주가하락의 가능성이 있습니다. 또한 금번 유상증자에 따른 최저발행가액은 액면가인 5,000원이며, 본 유상증자에 대한 이사회(2024.11.26) 전일을 기산일로 하여 산출한 예정발행가액은 6,640원으로 액면가 5,000원 대비 32.80% 높은 수준입니다. 따라서 향후 주가하락으로 인하여 (舊)유가증권의 발행 및 공시등에 대한 규정' 제57조를 준용하여 구한 기준주가에 15%의 할인율을 적용한 산출가액이 5,000원 이하가 될 가능성이 존재하며, 이 경우 주가하락 정도와 상관없이 확정발행가액은 5,000원으로 결정됩니다. 이러한 경우 확정발행가액이 주가하락 정도를 반영하지 못하게 되어 유상증자 청약참여유인을 낮추고, 대규모 실권을 발생시키는 요인으로 작용할 수 있습니다. 또한 일반공모를 거쳐 배정 후에도 청약이 미달될 경우 대표주관회사가 자기계산으로 잔액인수하게 됩니다. 청약 이후 실권주 발생으로 인해 대표주관회사가 잔액인수한 물량을 조기에 장내에서 대량 매도할 경우 일시적 물량 출회에 따른 주가 하락의 가능성이 존재하며, 인수한 실권주를 일정 기간 보유하더라도 동 인수물량이 잠재매각물량으로 존재하여 주가 상승에는 부담으로 작용할 가능성이 높습니다. [주가하락에 따른 발행금액 감소 위험] 라. 주식시장의 급격한 상황 악화로 인하여 회사의 금번 유상증자 발행가액이 하락할 경우 당사가 계획했던 자금운용계획 등에 차질이 빚어질 수 있으며, 이러할 경우 당사의 재무적 안정성은 부정적인 영향을 받을 수 있습니다. [금융감독기관의 규제 강화에 따른 위험] 마. 최근 금융감독기관 등의 관리감독기준이 엄격해지고 있는 상황으로 관련 규정을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 향후 감독기관으로부터 당사가 현재 파악하지 못한 제재가 부과될 경우 주가하락 및유동성(환금성) 제약 등으로 인해 투자금에 막대한 손실이 발생할 수 있으니 투자자들께서는 관련 규정을 충분히 검토하신 후 투자에 임해주시기 바랍니다. [분석정보의 한계 및 투자판단 관련 위험] 바. 금번 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있습니다. 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 기재사항은 청약일 이전에 변경될 수 있습니다. 또한 금번 공모를 위한 분석 중에는 예측정보가 포함되어 있습니다. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 다양한 방면에서 신중한 검토를 병행하여 독자적으로 판단하시기 바랍니다. [경영환경변화 등에 따른 위험] 사. 대내외적 경영환경 변화에 따라 당사 실적의 급변동이 있을 경우 투자원금에 대한 손실이 발생할 수 있으므로, 상기 투자위험요소 및 본 증권신고서에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분이 독자적으로 결정해야 함을 유의하시기 바랍니다. [증권신고서 정정에 따른 일정 변경 가능성] 아. 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있습니다. [집단 소송이 제기될 위험] 자. 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있음을 유의하시기 바랍니다. [유상증자 철회에 따른 위험] 차. 유상증자 진행 중에 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 대표주관회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입 전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. 또한, 당사가 계획한 자금사용목적의 자금이 조달되지 않기 때문에 당사는 단기간 유동성 위험에 직면하여 매우 위험한 상황이 발생할 수 있으니 이점 유의하시기 바랍니다. [차입공매도 유상증자 참여 제한 관련 위험] 카.「자본시장과 금융투자업에 관한 법률 시행령」일부개정령에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자참여를 제한하되, 예외적인 경우에만 증자참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」제180조의4). 투자자께서는 이 점 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 30,120,482 | 5,000 | 6,640 | 200,000,000,480 | 주주배정후 실권주 일반공모 |

| 인수(주선) 여부 | 지분증권 등 상장을 위한 공모여부 | ||

|---|---|---|---|

| 인수 | 아니오 | 해당없음 | 해당없음 |

| 인수(주선)인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | NH투자증권 | 보통주 | 30,120,482 | 200,000,000,480 | - 인수수수료: 모집총액의 0.7% - 실권수수료: 잔액인수금액의 13.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 02월 26일 ~ 2025년 02월 27일 | 2025년 03월 07일 | 2025년 02월 28일 | 2025년 03월 07일 | 2025년 01월 15일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2024년 11월 27일 | 2025년 02월 21일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 시설자금 | 100,000,000,000 |

| 채무상환자금 | 22,530,000,480 |

| 기타자금 | 77,470,000,000 |

| 발행제비용 | 2,389,871,503 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2024.12.24 |

| 【기 타】 | 1) 금번 현대차증권(주)의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 NH투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 청약일 제3거래일 전에 결정될 예정입니다. 4) 상기 청약기일은 구주주 청약 일정이며, 우리사주조합 청약은 2025년 02월 26일 1일간, 일반공모 청약은 2025년 03월 04일과 2025년 03월 05일 2일간입니다. 5) '증권 인수업무 등에 관한 규정' 제9조 제2항에 의거 대표주관회사는 고위험고수익투자신탁등 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고, 대표주관회사가 자기 계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 8) 「자본시장과 금융투자업에 관한 법률」 제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2024년 11월 27일부터 2025년 02월 21일까지 당사의 주식을 공매도 하거나 공매도 주문을위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 「금융투자업규정」 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. 9) 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여「자본시장과 금융투자업에 관한 법률」 제165조의6 2항 1호에 의거 NH투자증권(주)와 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 30,120,482주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

| 기명식보통주 | 30,120,482 | 5,000 | 6,640 | 200,000,000,480 | 주주배정후실권주일반공모 |

| 주1) 최초 이사회 결의일 : 2024년 11월 26일 |

| 주2) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은 「증권의 발행 및 공시 등에 관한 규정」 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 「(舊)유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 산정할 예정입니다.

■ 예정발행가액의 산출근거

본 증권신고서의 예정발행가액은 이사회결의일 직전 거래일(2024년 11월 25일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집가액이 액면가액(5,000원) 이하일 경우에는 액면가액을 발행가액으로 하며, 호가 단위 미만은 절상합니다.

| 기준주가(8,716.5원) X 【 1 - 할인율(15%) 】 | ||

| ▶ 예정발행가액(6,640원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(77.72%) X 할인율(15%)】 |

상기 방법에 따라 산정된 예정발행가액은 참고용이며, 구주주 청약일 3거래일 전에 확정발행가액이 결정될 예정입니다.

| [예정발행가액가액 산정표] | |

| (기산일 : 2024년 11월 25일) | (단위 : 원, 주) |

| 일자 | 종 가 | 거래량 | 거래대금 |

| 2024/10/28 | 8,850 | 28,524 | 251,136,210 |

| 2024/10/29 | 8,880 | 6,137 | 54,329,960 |

| 2024/10/30 | 8,870 | 19,974 | 176,344,750 |

| 2024/10/31 | 8,780 | 25,070 | 220,111,510 |

| 2024/11/01 | 8,820 | 29,353 | 257,731,820 |

| 2024/11/04 | 8,800 | 14,545 | 127,571,430 |

| 2024/11/05 | 8,840 | 22,186 | 195,849,140 |

| 2024/11/06 | 8,840 | 12,838 | 113,179,400 |

| 2024/11/07 | 8,860 | 17,979 | 158,765,410 |

| 2024/11/08 | 8,770 | 30,567 | 268,550,610 |

| 2024/11/11 | 8,740 | 25,393 | 220,244,830 |

| 2024/11/12 | 8,550 | 25,466 | 219,624,850 |

| 2024/11/13 | 8,420 | 36,607 | 309,252,150 |

| 2024/11/14 | 8,540 | 34,091 | 289,663,880 |

| 2024/11/15 | 8,540 | 14,152 | 120,036,480 |

| 2024/11/18 | 8,650 | 60,844 | 525,851,420 |

| 2024/11/19 | 8,640 | 17,258 | 148,896,730 |

| 2024/11/20 | 8,690 | 13,447 | 116,489,120 |

| 2024/11/21 | 8,710 | 11,321 | 98,631,930 |

| 2024/11/22 | 8,770 | 25,871 | 225,420,610 |

| 2024/11/25 | 8,750 | 23,945 | 210,194,250 |

| 1개월 가중산술평균주가(A) | 8,692.8원 | - | |

| 1주일 가중산술평균주가 (B) | 8,706.6원 | - | |

| 기산일 종가 (C) | 8,750.0원 | - | |

| A,B,C의 산술평균 (D) | 8,716.5원 | (A+B+C)/3 | |

| 기준주가 (E) | 8,716.5원 | (C와 D중 낮은가액) | |

| 할인율 (F) | 15% | - | |

| 증자비율 (G) | 77.72% | - | |

| 예정발행가액 | 6,640원 | 기준주가 × (1-할인율) / 1 + (유상증자비율 × 할인율 ) |

|

■ 공모일정 등에 관한 사항

당사는 2024년 11월 26일 최초 이사회를 통해 유상증자를 결의하였으며, 세부 일정은 다음과 같습니다.

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

| 2024년 11월 26일 | 이사회결의 | - |

| 2024년 11월 27일 | 신주발행 및 기준일 공고 | 당사 인터넷 홈페이지 (http://www.hmsec.com) |

| 2024년 11월 27일 | 증권신고서 제출 | - |

| 2024년 12월 24일 | 이사회 결의 | - |

| 2024년 12월 24일 | 정정신주발행공고 및 정정신주배정기준일공고 |

당사 인터넷 홈페이지 (http://www.hmsec.com) |

| 2024년 12월 24일 | 정정증권신고서 제출 | - |

| 2025년 01월 10일 | 1차 발행가액 확정 | 신주배정기준일 3거래일 전 |

| 2025년 01월 14일 | 권리락 | - |

| 2025년 01월 15일 | 신주배정 기준일(주주확정) | - |

| 2025년 02월 04일 | 신주배정 통지 | - |

| 2025년 02월 11일 ~ 02월 17일 |

신주인수권증서 상장 거래기간 | 5거래일 이상 거래 |

| 2025년 02월 18일 | 신주인수권증서 상장 폐지 | 구주주 청약초일 5거래일 전 |

| 2025년 02월 21일 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2025년 02월 24일 | 확정 발행가액 공고 | 당사 인터넷 홈페이지 (http://www.hmsec.com) 및 Dart전자공시시스템(http://dart.fss.or.kr) |

| 2025년 02월 26일 | 우리사주조합 청약 | - |

| 2025년 02월 26일 ~ 27일 | 구주주 청약 및 초과청약 | - |

| 2025년 02월 28일 | 일반공모 청약 공고 | 당사 인터넷 홈페이지 (http://www.hmsec.com) NH투자증권(주) 홈페이지 (http://www.nhqv.com) |

| 2025년 03월 04일 ~ 05일 | 일반공모 청약 | - |

| 2025년 03월 07일 | 환불 및 배정 공고 | NH투자증권(주) 홈페이지 (http://www.nhqv.com) |

| 2025년 03월 07일 | 주금 납입 | - |

| 2025년 03월 19일 | 신주유통 개시일 | - |

| 2025년 03월 19일 | 신주상장 예정일 | - |

| 주1) 본 정정증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 정정증권신고서의 효력 발생은 정정증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. |

| 주3) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

[공모방법 : 주주배정후 실권주 일반공모]

| 모집대상 | 주식수 (비중) | 비 고 |

| 우리사주조합 청약 | 3,012,048주 (10.0%) | - 「근로복지기본법」제38조 및 「자본시장과 금융투자업에 관한 법률」제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례)에 따라 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은 「자본시장과 금융투자업에 관한 법률 시행령」제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 2호에 해당되어, 모집 주식수 30,120,482주의 약 10%에 해당하는 3,012,048주를 우리사주조합에 우선배정 - 우리사주조합 청약일 : 2025년 02월 26일(1일간) |

| 구주주 (신주인수권증서 보유자) 청약 |

27,108,434주 (90.0%) | - 구주 1주당 신주 배정비율 : 1주당 0.6994770004주 - 신주배정 기준일 : 2025년 01월 15일 - 구주주 청약일 : 2025년 02월 26일 ~ 27일 (2일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 자본시장과 금융투자업에 관한 법률 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매 시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁등 청약 포함) |

- | - 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 30,120,482주 (100.0%) | - |

| 주1) | 본 건 유상증자는 주주배정 후 실권주 일반공모 방식으로 진행되며, 구주주의 청약결과 발생하는 실권주 및 단수주에 대해서는 이를 일반에게 공모합니다. |

| 주2) | 「자본시장과 금융투자업에관한 법률」제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항 제2호 및 「근로복지기본법」제38조 제1항에 의거 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은「자본시장과 금융투자업에 관한 법률 시행령」제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 2호에 해당되어, 모집 주식수 30,120,482주의 약 10%에 해당하는 3,012,048주를 우리사주조합에 우선 배정합니다. |

| 주3) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.6994770004주를 곱하여 산정된 배정주식수로 하되, 1주 미만의 단수주는 절사합니다. 다만, 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리 행사, 자기주식수의 변동 등으로 인하여 변경될 수 있습니다. |

| 주4) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20.0%)를 곱한 수량을 한도로 초과청약할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20.0%) |

| 주5) | 우리사주조합, 구주주 청약(초과청약 포함) 결과 발생한 미청약주식은 다음 각항과 같이 일반에게 공모하되, '증권 인수업무 등에 관한 규정' 제9조 제2항 제3호 내지 제6호에 따라 고위험고수익투자신탁등에 공모주식의 5.0%를 우선배정하고, 나머지 95.0%에 해당하는 주식은 개인투자자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. ① 1단계: 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. ② 2단계: 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주6) | "고위험고수익투자신탁등" 이란 「조세특례제한법」제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일, 설립일로부터 배정일까지의 기간이 6개월 미만인 경우에는 같은 법 시행령 제93조 제3항 제1호 및 같은 조 제7항에도 불구하고 배정시점의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. |

| 주7) | 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 대표주관회사가 인수의무주식수를 자기의 계산으로 인수합니다. |

| 주8) | 단, '증권 인수업무에 관한 규정' 제9조 제2항에 의거 일반청약자에 대하여 배정하여야할 주식이 5,000주 이하(액면가 5,000원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반에게 공모하지 않고, 대표주관회사가 자기 계산으로 인수할 수 있습니다. |

|

※ 자본시장과 금융투자업에 관한 법률 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013.5.28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013.5.28.> [본조신설 2009.2.3.][제목개정 2013.4.5.] 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) ① 법 제165조의7제1항 각 호 외의 부분 본문에서 “대통령령으로 정하는 주권상장법인”이란 한국거래소가 법 제4조제2항 각 호의 증권의 매매를 위하여 개설한 증권시장으로서 금융위원회가 정하여 고시하는 증권시장(이하 “유가증권시장”이라 한다)에 주권이 상장된 법인을 말한다. <신설 2013. 8. 27.> ② 법 제165조의7제1항 각 호 외의 부분 본문에서 “대통령령으로 정하는 증권시장”이란 유가증권시장을 말한다. <신설 2013. 8. 27.> ③ 법 제165조의7제1항제2호에서 “대통령령으로 정하는 경우”란 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2010. 12. 7., 2013. 8. 27., 2021. 6. 18.> 1. 주권상장법인(유가증권시장에 주권이 상장된 법인을 말한다)이 주식을 모집 또는 매출하는 경우 우리사주조합원(「근로복지기본법」에 따른 우리사주조합의 조합원을 말한다. 이하 이 조에서 같다)의 청약액과 법 제165조의7제1항 각 호 외의 부분 본문에 따라 청약 직전 12개월간 취득한 해당 법인 주식의 취득가액(취득가액이 액면액에 미달하는 경우에는 액면액을 말한다. 이하 이 조에서 같다)을 합산한 금액이 그 법인으로부터 청약 직전 12개월간 지급받은 급여총액(소득세과세대상이 되는 급여액을 말한다)을 초과하는 경우 2. 다음 각 목의 요건을 모두 충족하는 경우 가. 주식의 모집ㆍ매출 규모 및 우리사주조합원의 주금납입능력, 그 밖에 금융위원회가 정하여 고시하는 사유에 비추어 주식총수의 100분의 20까지 우리사주조합원이 청약하기 어려운 경우일 것 나. 「근로복지기본법」에 따른 우리사주조합이 우리사주조합원총회의 의결에 따라 가목의 비율 미만으로 모집하거나 매출하는 주식을 배정받기를 원한다는 의사를 법 제165조의7제1항 각 호 외의 부분 본문에 따른 법인에게 서면으로 표시할 것 다. 법 제165조의7제1항 각 호 외의 부분 본문에 따른 법인이 이 호 나목에 따라 표시된 배정비율에 따라 주식을 배정하는 데 서면으로 동의할 것 ④ 법 제165조의7제2항에 따른 우리사주조합원의 소유주식수는 법 제119조제1항에 따라 증권의 모집 또는 매출에 관한 신고서를 금융위원회에 제출한 날(법 제119조제2항 전단에 따른 일괄신고서를 제출하여 증권의 모집 또는 매출에 관한 신고서를 제출하지 아니하는 경우에는 주주총회 또는 이사회의 결의가 있은 날)의 직전일의 주주명부상 우리사주조합의 대표자 명의로 명의개서된 주식에 따라 산정한다. 다만, 「근로복지기본법」 제43조제1항에 따른 수탁기관(이하 이 항에서 “수탁기관”이라 한다)을 통해서 전자등록(「주식ㆍ사채 등의 전자등록에 관한 법률」 제2조제2호에 따른 전자등록을 말한다. 이하 같다)된 주식의 경우에는 같은 법 제22조제2항에 따른 고객계좌부에 따라 산정하고, 수탁기관이 예탁결제원에 예탁한 주식의 경우에는 법 제310조제1항에 따른 투자자계좌부에 따라 산정한다. <개정 2010. 12. 7., 2013. 8. 27., 2019. 6. 25.> [본조신설 2009. 2. 3.][제목개정 2013. 7. 5.] |

※ 참고 : 구주주 1주당 배정비율 산출 근거

| 구 분 | 상세 내역 |

| A. 보통주식 | 31,712,562주 |

| B. 우선주식 | 7,042,728주 |

| C. 발행주식총수 ( A + B ) | 38,755,290주 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 ( C - D ) | 38,755,290주 |

| F. 유상증자 주식수 | 30,120,482주 |

| G. 증자비율 ( F / C ) | 77.72% |

| H. 우리사주조합 배정 | 3,012,048주 |

| I. 구주주배정 ( F - H ) | 27,108,434주 |

| J. 구주주 1주당 배정비율 ( I / E) | 0.6994770004 |

3. 공모가격 결정방법

「증권의 발행 및 공시 등에 관한 규정」제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 「(舊)유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 산정합니다.

① 예정발행가액 : 예정발행가액은 이사회결의일 전일(2024년 11월 25일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용, 아래의 산식에 의하여 산정된 발행가액(예정발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 예정발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

② 1차 발행가액 : 1차 발행가액은 신주배정기준일(2025년 01월 15일) 전 제3거래일(2025년 01월 10일)을 기산일로 하여 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 15%를 적용(가중산술평균주가는 동일한 종류의 주식에 대하여 일정기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나누어 산정함), 아래의 산식에 의하여 산정된 발행가액(1차 발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 1차 발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

③ 2차 발행가액 : 2차 발행가액은 구주주 청약개시일(2025년 02월 26일) 전 제3거래일(2025년 02월 21일)을 기산일로 하여 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 (가중산술평균주가는 동일한 종류의 주식에 대하여 일정기간 동안 증권시장에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나누어 산정함) 15%의 할인율을 적용하여 아래의 산식에 의하여 산정한 발행가액(2차 발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 2차 발행가액 = 기준주가 × (1-할인율)

④ 확정 발행가액 : 확정 발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만 「자본시장과 금융투자업에 관한 법률」 제165조의6 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

* 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

※ 일반공모 발행가액은 우리사주조합 및 구주주 청약 시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||

| 모집 또는 매출주식의 수 | 30,120,482 | |||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 |

예정가액 | 6,640 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 |

예정가액 | 200,000,000,480 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

(1) 우리사주조합 : 1주로 하며, 청약한도는 우리사주조합에 배정된 주식수로 합니다.

|

|||||||||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2025년 02월 26일 | |||||||||||||||||||||||||||||||||

| 종료일 | 2025년 02월 26일 | |||||||||||||||||||||||||||||||||||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2025년 02월 26일 | ||||||||||||||||||||||||||||||||||

| 종료일 | 2025년 02월 27일 | |||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 개시일 | 2025년 03월 04일 | ||||||||||||||||||||||||||||||||||

| 종료일 | 2025년 03월 05일 | |||||||||||||||||||||||||||||||||||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | ||||||||||||||||||||||||||||||||||

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2025년 03월 07일 | |||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2025년 01월 01일 | |||||||||||||||||||||||||||||||||||

| 주1) 본 정정증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 정정증권신고서의 효력 발생은 정정증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

| 최초 신주발행(신주배정기준일)의 공고 | 2024년 11월 27일 | 당사 인터넷 홈페이지 (http://www.hmsec.com) |

| 정정 신주발행(신주배정기준일)의 공고 | 2024년 12월 24일 | 당사 인터넷 홈페이지 (http://www.hmsec.com) |

| 모집가액 확정의 공고 | 2025년 02월 24일 | 당사 인터넷 홈페이지 (http://www.hmsec.com) |

| 실권주 일반공모 청약공고 | 2025년 02월 28일 | 당사 인터넷 홈페이지 (http://www.hmsec.com) NH투자증권(주) 홈페이지 (http://www.nhqv.com) |

| 실권주 일반공모 배정 및 환불 공고 | 2025년 03월 07일 | 당사 인터넷 홈페이지 (http://www.hmsec.com) NH투자증권(주) 홈페이지 (http://www.nhqv.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합의 청약은 우리사주조합장 명의로 대표주관회사의 본ㆍ지점에서 일괄 청약합니다.

② 구주주 청약:

구주주 중 주권을 증권회사에 예탁한 일반주주(기존 '실질주주')는 주권을 예탁한 증권회사의 본·지점 및 대표주관회사인 NH투자증권(주)의 본·지점에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 명의개서대리인 특별계좌에 주권을 보유하고 있는 특별계좌 보유자(기존 '명부주주')는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대표주관회사인 NH투자증권(주)의 본·지점에서 청약할 수 있습니다. 청약 시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자 시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 신주배정기준일 이전 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 주식 대체를 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 NH투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 신주배정기준일 이전 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 주식 대체를 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

「주식ㆍ사채 등의 전자등록에 관한 법률」 |

③ 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

④ 일반공모 청약: 고위험고수익투자신탁등 및 일반청약자는 '금융실명거래 및 비밀보장에 관한 법률'의 규정에 의한 실명자이어야 하며, 청약사무취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 일반청약자의 청약시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구의 경우 하나의 집합투자기구를 하나의 청약자로 보며, 집합투자기구별로 1건에 한해 청약이 가능합니다(단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우에는, 운용주체별로 청약할 수 있음). 고위험고수익투자신탁등은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조제18호에 따른 요건을 충족하고, 제9조제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고, 청약사무취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

⑥ 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제 9조 제 5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑦ 청약한도

a. 우리사주조합원의 청약단위는 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 합니다.

b. 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.6994770004주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동, 신주인수권증권 행사 등으로 인한 신주배정기준일 전 발행주식총수의 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.(단, 1주 미만은 절사)

c. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

⑧ 기타

a. 일반공모 배정을 함에 있어 동일한 청약처에 대하여 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 「금융실명거래 및 비밀보장에 관한 법률」에 의거 실지 명의에 의해 청약해야 합니다.

d. 「자본시장과 금융투자업에 관한 법률」제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2024년 11월 27일부터 2025년 02월 21일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

| ※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*)「금융투자업규정」제6-30조제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

| 우리사주조합 | NH투자증권(주)의 본ㆍ지점 | 2025년 02월 26일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

NH투자증권(주)의 본ㆍ지점 | 2025년 02월 26일~ 2025년 02월 27일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 현대차증권(주)의 주식을 예탁하고 있는 해당 증권회사 본ㆍ지점 2) NH투자증권(주)의 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁등 청약 포함) |

NH투자증권(주)의 본ㆍ지점 | 2025년 03월 04일~ 2025년 03월 05일 |

|

(4) 청약결과 배정방법

① 우리사주조합: 「근로복지기본법」제38조 및 「자본시장과 금융투자업에 관한 법률」제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례)에 따라 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은 「자본시장과 금융투자업에 관한 법률 시행령」제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 2호에 해당되어, 모집 주식수 30,120,482주의 약 10%에 해당하는 3,012,048주를 우리사주조합에 우선배정합니다.

② 구주주: 신주배정기준일(2025년 01월 15일 예정) 18시 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 본 주식을 1주당 0.6994770004주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다.

③ 초과청약에 대한 배정: 우리사주조합 및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며(단, 초과청약주식수가 실권주에 미달한 경우 100% 배정), 1주 미만의 주식은 절사하여 배정하지 않습니다.

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약 한도주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%)

④ 일반공모 청약 : 상기 우리사주조합, 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주는 대표주관회사가 다음 각호와 같이 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조 제2항 제3호에 따라 고위험고수익투자신탁등에 공모주식의 5%를 배정하며, 나머지 95%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁등에 대한 공모주식 5%와 개인투자자 및 기관투자자에 대한 공모주식 95%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모에 관한 배정 시 일반공모 총 청약자의 총 청약주식수가 "일반공모 배정분" 주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 무작위 추첨방식을 통하여 배정합니다.

(ii) 일반공모 청약결과 일반공모 총 청약주식수가 "일반공모 배정분" 주식수에 미달하는 경우, 배정결과 발생하는 잔여주식은 대표주관회사가 "인수 의무주식수"를 자기의 계산으로 인수합니다.

(iii) 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 고위험고수익투자신탁등 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 고위험고수익투자신탁등 및 일반청약자에게 배정하지 아니하고 대표주관회사가 자기 계산으로 인수할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- 「자본시장과 금융투자업에 관한 법률」 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부 받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 투자설명서의 교부가 면제되는 자 제외)께서는 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사 표시는 서면, 전화·전신·팩스, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

① 투자설명서 교부 방법 및 일시

|

구분 |

교부방법 |

교부일시 |

|

우리사주조합 |

「자본시장과 금융투자업에 관한 법률 시행령」제132조에 의해 투자설명서 교부 면제됨 | 해당사항 없음 |

| 구주주 청약자 |

1),2),3)을 병행 1) 등기우편 송부 2) 대표주관회사의 본,지점 교부 3) 대표주관회사의 홈페이지나 HTS, MTS에서 교부 |

1) 우편송부시 : 구주주청약초일인 2025년 02월 26일 전 수취 가능 2) 대표주관회사의 본지점 : 구주주청약종료일 (2025년 02월 27일)까지 3) 대표주관회사의 홈페이지 또는 HTS, MTS 교부 |

| 일반 청약자 |

1),2)를 병행 1) 대표주관회사의 본, 지점 교부 2) 대표주관회사의 홈페이지나 HTS, MTS에서 교부 |

1) 대표주관회사의 본지점 2) 대표주관회사의 홈페이지 또는 HTS, MTS 교부 : 일반공모청약종료일 (2025년 03월 05일)까지 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 또는 HTS, MTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

※ 청약취급처, 청약자 유형별 청약방법 요약

[청약사무취급처]

(가) 우리사주조합 : NH투자증권(주)의 본, 지점

(나) 구주주 중 일반주주(기존 "실질주주") : 주권을 예탁한 증권회사 및 NH투자증권(주) 본, 지점

(다) 구주주 중 특별계좌 보유자(기존 "명부주주") : NH투자증권(주)의 본, 지점

(라) 일반공모 청약자 : NH투자증권(주)의 본, 지점

| 청약취급처 | 청약방법 | 청약절차 | |

| 구주주 | 실권주 일반청약자 | ||

| 대표주관회사: NH투자증권(주) |

영업점 내방 청약 | 투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) |

투자설명서 교부확인 후 청약가능 (단, 투자설명서 수령을 거부할 경우에는 수령거부 확인서류 제출 후 청약) |

| HTS, MTS 및 인터넷 홈페이지를 통한 청약 |

투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약 | ① 투자설명서를 전자문서의 형태로 다운로드 받는 것에 대한 사전 동의 ② 투자설명서의 다운로드 ③ 투자설명서를 교부 받은 것에 대한 확인상기의 절차를 거친 후 청약 |

|

| 유선청약 | 투자설명서를 교부 받은 것에 대한 확인의 절차를 거친 후 청약(녹취를 통한 확인) | * 실권주 일반공모 청약시 유선청약은 시행하지 않습니다. | |

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 대표주관회사의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 대표주관회사인 NH투자증권(주)의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 NH투자증권(주)의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약 시 대표주관회사 이외의 증권회사를 이용한 청약 방법

- 해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 「자본시장과 금융투자업에 관한 법률」 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 「자본시장과 금융투자업에 관한 법률 시행령」 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1., 2010.12.7., 2013.6.21., 2013.8.27., 2016.6.28., 2016.7.28.> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009. 7. 1., 2013. 6. 21., 2021. 1. 5.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권교부에 관한 사항

- 주권유통개시(예정)일: 2025년 03월 19일

(2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

(8) 주금납입장소 : 우리은행 여의도중앙기업영업지원팀

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

| 회사명 | 회사고유번호 | |

| 2025년 01월 15일 | NH투자증권(주) | 00120182 |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 「자본시장과 금융투자업에 관한 법률」 제165의6조3항 및 「증권의 발행 및 공시 등에 관한 규정」 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자 시 신주인수권증서는 전자증권제도가 시행됨에 따라 별도의 실물 증서를 발행하지 않습니다. 개별 주주의 계좌에 입고되어 있는 주식(기존의 "실질주주"가 보유한 주식)에 대하여 배정되는 신주인수권증서는 해당 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존의 "명부주주"가 보유한 주식)에 대해 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 대표주관회사인 NH투자증권(주)로 합니다.

(4) 신주인수권증서 매매 등

신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 투자자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 않을 경우 그 권리와 효력을 상실합니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 NH투자증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량(초과청약이 있는 경우 초과청약 가능수량이 합산된 수량)만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의 상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2025년 02월 11일부터 2025년 02월 17일까지 5거래일간으로 예정하고 있으며, 동 기간중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2025년 02월 18일에 상장폐지될 예정입니다. (「유가증권시장 상장규정」 제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일전에 상장폐지되어야 함)

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2025년 02월 11일부터 2025년 02월 17일까지(5거래일간) 거래 | 2025년 02월 04일부터 2025년 02월 19일까지 거래 |

| 주1) 상장거래 : 2025년 02월 11일부터 02월 17일까지(5영업일간) 거래 가능합니다. |

| 주2) 계좌대체거래 : 신주배정통지일인 2025년 02월 04일(예정)부터 2025년 02월 19일까지 거래 가능합니다. -> 신주인수권증서 상장거래의 마지막 결제일인 2025년 02월 19일까지 계좌대체(장외거래) 가능하며, 동 일자 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. |

| 주3) 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

a. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

b. ''특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 NH투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 신주배정기준일 이전 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 주식 대체를 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

(2) 「자본시장과 금융투자업에 관한 법률」 제120조 제3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 증권신고서 제출일 전일까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정 발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

| 대표주관회사 | NH투자증권(주) | - 인수주식의 종류: 기명식 보통주식 - 인수주식의 수: 최종 실권주 |

- 인수수수료: 모집총액의 0.7% - 실권수수료: 잔액인수금액의 13% |

| 주1) 최종 실권주 수: 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 |

| 주2) 모집총액 : 최종 발행가액 X 모집주식수 |

| 주3) 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조제2항제7호에 의거 고위험고수익투자신탁등 및 일반청약자에 대하여 배정하여야 할 주식이 5,000주(액면가 5,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고, 대표주관회사가 자기 계산으로 인수할 수 있습니다. |

| 주4) 기타 인수에 관한 자세한 사항은 본 증권신고서의 첨부 서류로 공시된 잔액인수계약서를 참조하시기 바랍니다. |

II. 증권의 주요 권리내용

당사가 금번 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리 내용은 다음과 같습니다.

1. 액면금액

| ※당사의 정관(이하 동일) 제6조 (일주의 금액) 이 회사가 발행하는 주식 일 주당 금액은 금 오천원으로 한다. |

2. 주식의 발행 및 배정에 관한 사항

|

제5조 (발행예정주식의 총수) 이 회사가 발행할 주식의 총수는 일억이천만주로 한다. 제7조 (주식의 종류) ① 이 회사가 발행할 주식의 종류는 기명식 보통주식과 기명식 종류주식으로 한다. ② 회사가 발행하는 종류주식은 이익배당에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다.

제 7조의 2 (배당우선주식) ① 이 회사는 이익배당에 관한 우선주식(이하“우선주식”)의 발행시 발행주식총수의 2분의 1 범위내에서 이사회 또는 이사회로부터 위임받은 위원회(이하 이조에서는“이사회”)의 결의로 발행할 수 있다. ② 우선주식에 대하여는 액면금액을 기준으로 하여 연 1% 이상의 배당률로 발행시에 이사회가 정한 비율과 방식 및 기준에 따라 산정된 금액을 현금, 주식 및 기타의 재산으로 우선 배당한다. 다만, 우선배당률을 조정할 수 있는 우선주식을 발행하는 경우에는 발행시에 이사회가 우선배당률을 조정할 수 있다는 내용, 조정사유, 조정의 기준일 및 조정방법 등을 정하여야 한다. ③ 이사회는 우선주식의 발행시 그 결의로 이익배당 조건을 참가적 또는 비참가적인 것으로 할 수 있다. ④ 이사회는 우선주식의 발행시 어느 사업연도에 있어서 소정의 배당을 하지 못한 경우 다음 사업연도의 배당시에 누적적 또는 비누적적인 것으로 할 수 있다. ⑤ 이 회사가 유상증자 또는 무상증자를 실시하는 경우 우선주식에 대한 신주의 배정은 유상증자 및 주식 배당의 경우에는 보통주식으로, 무상증자의 경우에는 그와 같은 종류의 주식으로 한다. ⑥ 우선주식의 존속기간은 발행시 이사회의 결의로 정한다. ⑦ 우선주식을 존속기한부 전환주식으로 발행할 경우 위 6항의 기간 만료와 동시에 보통주식으로 전환되며, 전환기간 만료일까지 소정의 배당을 완료하지 못한 경우에는 소정의 배당을 완료할 때까지 그 기간을 연장한다. 이 경우 전환으로 인하여 발생하는 주식에 대한 이익의 배당에 관하여는 제9조의3의 규정을 준용한다.

제7조의 3(전환주식) ① 이 회사는 회사의 선택 또는 주주의 청구에 따라 다른 종류의 주식으로 전환할 수 있는 주식(이하“전환주식”)의 발행시 발행주식총수의 2분의 1 범위내에서 이사회 또는 이사회로부터 위임받은 위원회(이하 이조에서는 “이사회”)의 결의로 발행할 수 있다. ② 전환주식은 다음 각 호에 의거 회사의 선택 또는 주주의 청구에 따라 전환할 수 있다. 1. 전환 또는 전환청구를 할 수 있는 기간은 발행일로부터 30년 이내의 범위에서 이사회결의로 정한다. 2. 전환으로 인하여 발행할 주식은 보통주로 한다. 다만 특정 종류주식으로 전환한다는 이사회의 결의가 있을 경우에는 그에 따른다.

③ 다음 각 호의 사유가 발생한 경우 회사는 전환주식을 전환할 수 있다. 1. 보통주식의 주가가 종류주식의 주가보다 발행시 이사회가 정한 비율을 상회하는 경우 2. 전환주식의 유통주식 비율이 발행시 이사회가 정한 비율 미만인 경우 3. 회사의 경영상 필요가 발생한 경우 4. 기타 전환주식 발행시 이사회가 정한 사유가 발생하는 경우

④ 전환으로 인하여 발행할 주식의 수는 전환으로 인하여 발행하는 신주식의 총 발행가액이 전환 전의 주식의 총 발행가액과 같도록 하되, 구체적인 사항은 주식 발행시 이사회결의로 정한다.