|

|

대표이사 등의 확인서_2024년 3분기 |

분 기 보 고 서

(제 32 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 11 월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 코아시아 |

| 대 표 이 사 : | 이 희 준 |

| 본 점 소 재 지 : | 인천광역시 남동구 남동서로 193 |

| (전 화) 02-6985-6099 | |

| (홈페이지) http://www.coasia.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 서 상 원 |

| (전 화) 02-6985-6099 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_2024년 3분기 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 16 | - | - | 16 | 3 |

| 합계 | 17 | - | - | 17 | 4 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2000년 08월 03일 | 해당사항 없음 |

회사의 법적ㆍ상업적 명칭ㆍ설립일자ㆍ주소ㆍ전화번호ㆍ홈페이지

당사의 명칭은 '주식회사 코아시아'이고, 영문으로는 'CoAsia Corporation'으로 표기합니다. 그룹사 약식의 명칭은 '코아시아(CoAsia)'이며, 1993년 5월 25일 설립되었습니다. 본사의 주소는 '인천광역시 남동구 남동서로 193'이며, 동탄 지점은 '경기도 화성시 동탄첨단산업1로 27, 금강펜테리움IX타워 A동38층' 입니다. 전화번호는 02-6985-6099이며, 홈페이지는 'http://www.coasia.com' 입니다.

주요 사업의 내용ㆍ신규 추진하려는 사업의 내용

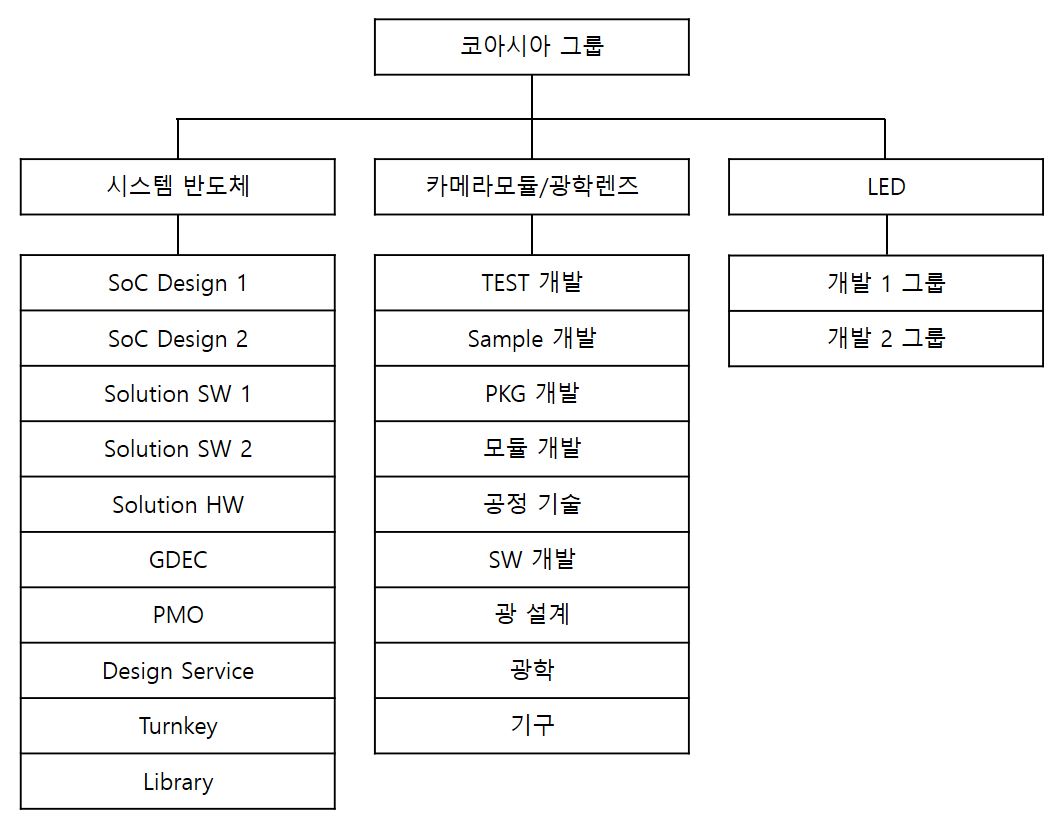

당사 및 그 종속회사는 사업부문에 따라 시스템 반도체, IT부품 유통, LED, 카메라/렌즈모듈, 신기술사업금융의 5개 부문으로 나누어 운영되고 있습니다. 신규 사업으로 삼성 파운드리 공식 시스템 반도체 디자인 솔루션 사업과 신기술사업금융업을 영위하고 있습니다. 당사 및 그 종속회사는 그룹사 차원의 정책 및 전략 개발을 통하여 경영 효율을 극대화하기 위해 노력하고 있습니다.

2. 회사의 연혁

설립이후 중요한 변동

| 2019 | ㆍ사명 변경 '주식회사 코아시아' ㆍ'HNT' 매각 및 'HNT VINA(현, CoAsia CM VINA)' 인수 ㆍ'이츠웰' 흡수 합병 ㆍ'CoAsia SEMI' 설립 ㆍ삼성전자 파운드리 SAFE VDP(Virtual Design Partner) 공식 선정 ㆍ'넥셀' 코아시아 그룹 신규 편입 |

| 2020 |

ㆍ삼성전자 파운드리 SAFE DSP(Design Solution Partner) 공식 선정 ㆍ영국 ARM ADP(Approved Design Partner) 공식 선정 |

| 2021 | ㆍ'코아시아옵틱스(구, 디오스텍)' 경영 참여 ㆍ'ESG경영위원회' 공식 출범 ㆍ'씨앤씨아이파트너스' 신기술사업금융업 공식 인가 ㆍ'비에스이' 매각 ㆍ 종속회사 사명 변경 'CoA Silicon Inc.' (구, CoAsia SEMI US Corp.) ㆍ'코아시아케이프 제일호 신기술사업투자조합' 최다 출자 ㆍ'코아시아옵틱스 및 그 이하 연결실체' 종속회사 편입 ㆍ'코아시아넥셀' 종속회사 편입 ㆍ'CoAsia CM VINA', '코아시아씨엠' 최대주주가 '코아시아옵틱스'로 변경 → 코아시아 K-IFRS 연결재무제표 기준 주요종속회사 변동 없음 |

| 2022 | ㆍ동탄 신사옥 확장 |

| 2023 | ㆍCoAsia SEMI SINGAPORE PTE. LTD. 설립 ㆍ주요 종속회사 사명 변경 '코아시아씨엠' (구, 코아시아옵틱스) ㆍ각자대표에서 단독대표체제로 변경 (이희준, 위종묵 → 이희준) |

| 2024 | ㆍ반도체 사업부문 지배구조 변경을 통한 반도체 사업 효율성 강화 |

회사의 본점소재지 및 그 변경

당사 본점 소재지는 인천광역시 남동구 남동서로 193 이며, 최근 5사업연도 중 본점 소재지의 변경은 없습니다.

경영진 및 감사의 중요한 변동

공시서류작성기준일 현재 당사 대표이사는 이희준 회장이며, 최근 5사업연도의 주요경영진의 변동 내역은 다음과 같습니다.

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 10월 15일 | - | - | - | 사내이사 김철호 기타비상무이사 안경진 기타비상무이사 하승수 |

| 2021년 03월 29일 | 정기주총 | 사외이사 이도준 | 대표이사 이희준, 위종묵 (각자대표) |

사외이사 정해수 |

| 2022년 07월 07일 | - | - | - | 사외이사 김재휘 |

| 2024년 03월 28일 | 정기주총 | 사외이사 안재근 | 대표이사 이희준 | 사외이사 이도준 |

주1) 사내이사(대표이사) 위종묵은 2023년 5월 31일자로 사임하였으며, 동일자로 이희준 1인 대표이사 체제로 변경되었습니다.

최대주주의 변동

| 변동일자 | 변동 전 | 변동 후 |

| 2019.02.11 | 이희준 | 케이프메티스톤제1호 사모투자합자회사 |

| 2020.10.14 | 케이프메티스톤제1호 사모투자합자회사 |

이희준 |

상호의 변경

2019년 2월 11일 임시주주총회에서 당사의 사명을 '주식회사 코아시아홀딩스'에서 '주식회사 코아시아'로 변경하였습니다.

합병에 관한 사항

작성 대상기간 중 해당사항 없습니다.

3. 자본금 변동사항

자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 제32기 (2024년 3분기) |

제31기 (2023년말) |

제30기 (2022년말) |

제29기 (2021년말) |

제28기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 26,314,876 | 26,314,876 | 26,314,876 | 26,314,876 | 26,314,876 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 13,157 | 13,157 | 13,157 | 13,157 | 13,157 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 13,157 | 13,157 | 13,157 | 13,157 | 13,157 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 400,000,000 | - | 400,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 37,370,737 | - | 37,370,737 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 11,055,861 | - | 11,055,861 | - | |

| 1. 감자 | 11,055,861 | - | 11,055,861 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 26,314,876 | - | 26,314,876 | - | |

| Ⅴ. 자기주식수 | 1,512,563 | - | 1,512,563 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 24,802,313 | - | 24,802,313 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주식 | 600,000 | - | - | - | 600,000 | - |

| 기타주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주식 | 600,000 | - | - | - | 600,000 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주식 | - | - | - | - | - | - | |

| 기타주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주식 | 97,943 | - | - | - | 97,943 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주식 | 97,943 | - | - | - | 97,943 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | 2,201,446 | - | 1,386,826 | - | 814,620 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | 2,899,389 | - | 1,386,826 | - | 1,512,563 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

주1) 자기주식 중 305,865주는 2023년 10월 31일 발행한 교환사채로 인하여 한국예탁결제원에 예탁되어 있습니다.

자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2022년 07월 18일 | 2022년 10월 17일 | 600,000 | 600,000 | 100 | 2022년 10월 21일 |

자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2022년 06월 09일 | 2022년 12월 09일 | 500 | 481 | 96.12 | - | - | 2022년 12월 09일 |

주) 자기주식 신탁계약 체결 최초 일자는 2014.12.03 이며, 지난 2022.12.09 에 계약 해지하였습니다.

관련 세부내용은 기 공시한 '신탁계약해지 결과보고서'를 참고하여 주시기 바랍니다.

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 30일 | 제29기 정기주주총회 | □제33조(이사 및 감사의 선임) 감사 선임 의결 방법 조문 정비 | 상법 개정 반영 |

| 2020년 03월 27일 | 제27기 정기주주총회 | □제4조(공고방법) 홈페이지 주소변경 □제12조의2(우리사주매수선택권) 상법 개정에 따른 조문 정비 □제16조 (전환사채의 발행) 상법 개정에 따른 조문 정비 □제17조 (신주인수권부사채의 발행) 상법 개정에 따른 조문 정비 □제36조 (대표이사 등의 선임) 문구 명확화 □제37조 (이사의 직무) 문구 명확화 |

문구 명확화, 기타 문구 정비 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 도소매업 | 영위 |

| 2 | 가상 현실용 소프트웨어 및 하드웨어 개발 | 영위 |

| 3 | 인터넷3차원 게임개발 | 미영위 |

| 4 | 인터넷을 이용한 전자상거래 및 부가서비스 | 미영위 |

| 5 | 시스템통합 판매사업 | 영위 |

| 6 | 영상제작시스템의 제조 및 개발, 판매 | 미영위 |

| 7 | 통신장비 제조, 도매 | 미영위 |

| 8 | 수출입업 | 영위 |

| 9 | 부동산 임대 및 매매업 | 영위 |

| 10 | 전자회로 설계, 개발용역업 | 영위 |

| 11 |

다음 각호의 사업을 영위하는 회사의 주식을 소유함으로써 그 회사 제반 사업의 지배, 경영지도, 정리, 육성 |

영위 |

| 12 | 전기, 전자부 품, 제품의 제조 및 판매업 | 영위 |

| 13 | 음향기기 부품제조, 판매업 | 미영위 |

| 14 | 연구 및 기술개발과 기술정보의 제공업 | 영위 |

| 15 | 시장조사 및 경영상담업 | 미영위 |

| 16 | 경영자문 및 컨설팅업 | 영위 |

| 17 | 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 | 영위 |

| 18 | 사업시설관리 및 사업지원 서비스업 | 영위 |

| 19 | 자료처리, 호스팅, 포털 및 기타 인터넷 정보매개서비스업 | 미영위 |

| 20 | 2차전지 및 소재산업 | 미영위 |

| 21 | venture capital 등 신기술 사업 | 영위 |

| 22 | 생명과학 및 의약 관련 사업(화장품 포함) | 미영위 |

| 23 | 소프트웨어 개발 및 기술 자문 용역업 | 영위 |

| 24 | 반도체 제조 및 판매업 | 영위 |

| 25 | 반도체 소자 제조 및 판매업 | 영위 |

| 26 | 조명기구 제조 및 판매업 | 영위 |

| 27 | 반도체 연구개발 | 영위 |

| 28 | 반도체 소자 연구 개발 | 영위 |

| 29 | 사업설비 관련기술 용역 및 감리업 | 미영위 |

| 30 | 전기 각 항 및 그에 관련된 위탁매매 | 영위 |

| 31 | 전기 각 항에 관련되는 일체의 사업 | 영위 |

| 32 | 전기 각 항에 관련한 사업에 대한 투자 | 영위 |

II. 사업의 내용

1. 사업의 개요

시스템 반도체 사업부문

당사의 시스템 반도체 사업부문인 'CoAsia SEMI'는 삼성전자 파운드리 SAFE(Samsung Advanced Foundry Ecosystem) 내 디자인 솔루션 파트너(DSP)이며, 영국 반도체 설계자산 및 사물인터넷 서비스 기업 Arm의 최고 등급 공식 디자인 파트너(AADP, Arm Approved Design Partner)로 현재 다수의 글로벌 고객사들의 프로젝트를 진행하고 있습니다. 또한, 삼성전자 엑시노스(Exynos Processor) 공식 파트너사인 'CoAsia NEXELL'은 Customizing SoC(고객 맞춤형 핵심 칩)와 자율주행 국제규격 ISO26262 기반 Automotive AP에 특화된 칩 설계 기술력으로 글로벌 고객사들의 자체 칩 제작 수요에 적극 대응해 나가고 있습니다.

카메라/렌즈 모듈 사업부문

당사의 카메라모듈 사업부문인 'CoAsia CM VINA JSC'는 삼성전자 갤럭시 스마트폰 카메라모듈 공급 1차사로, 베트남 현지 생산 법인 입니다. 'CoAsia CM VINA JSC'는 삼성전자 갤럭시 스마트폰의 중저가 모델부터 플래그쉽 모델까지 적용 모델을 확대해 나가고 있습니다. 해외생산법인인 CoAsia CM VINA JSC에서 임가공 및 현지 거래처로의 매출을 담당하고 있습니다.

또한, 광학렌즈 사업부문인 '(주)코아시아씨엠'은 삼성전자 갤럭시 모바일의 국내 최대 렌즈 생산능력을 보유한 고품질 광학렌즈 전문기업으로 'CoAsia CM VINA'와 함께 카메라모듈과 광학렌즈의 통합 솔루션으로 삼성전자 갤럭시 모바일의 혁신과제를선도해 나가고 있습니다.

LED 사업부문

당사의 LED(Light Emitting Diode) 사업부문인 '㈜코아시아 이츠웰사업부'와 'CoAsia Itswell VINA'는 고효율 및 친환경 LED의 연구개발과 생산/판매를 하고 있습니다.자동차 전장 실내/외, 생활가전 등의 LED를 주력으로 전기차/수소차량용 통신 LED,뷰티/미용기기 LED, 바이러스 살균용 LED 등의 다양한 산업으로 영역을 확대해 나가고 있습니다. 특히, 글로벌 전장 Smart LED Alliance(연합)인 'ISELED' (https://iseled.com)에 공식 소속된 멤버로써, 다양한 색감을 구현하고 여러 개의 LED를 동시에 자유자재로 Control할 수 있는 Smart R.G.B. LED 개발을 통해 친환경 자동차 LED 솔루션 사업 확장 및 글로벌 주요 완성차 업체들과 협력해 나가고 있습니다.

IT부품 유통 사업부문

당사의 IT부품 유통 사업부문인 '㈜코아시아'와 '㈜코아시아씨엠코리아'는 '코아시아그룹' 내 IT부품의 원재료를 국내외 업체로부터 구매하여 해외 생산 현지 법인으로 판매하고 있습니다. 당사는 그룹 차원의 정책 및 전략을 개발하여 계열회사 간의 시너지 효과와 경영효율을 극대화함으로써 수익력을 강화하고, 책임 경영 체제 확립으로 경영 리스크를 최소화해 나가고 있습니다.

신기술사업금융투자 사업부문

당사의 신기술사업금융투자 사업부문인 '(주)리인베스트먼트'는 반도체 관련 분야에 특성화된 전문 투자회사 입니다. 다원화된 네트워크와 정보력을 바탕으로 코아시아 그룹의 시스템 반도체 사업의 지적재산권(IP) 확보 등 전략적 시너지 확장에 기여하고 있으며, 국내 시스템 반도체 산업의 전문성 육성과 파운드리 생태계 확장을 위해 기술력 있는 스타트업을 대상으로 인큐베이팅부터 동반성장까지 상생할 수 있는 사회적 가치와 공영을 추구합니다. 또한, '코아시아케이프 제1호 신기술사업투자조합'은 여신전문금융법에 따라 설립된 경영참여형 신기술사업투자조합으로 '코아시아씨엠'의 최대주주 이며, 투자조합의 재산을 관련 법령에서 정한 바에 따라 운용하여 그 투자수익을 조합원에게 분배하는 것을 목적으로 합니다.

당사의 2024년 3분기 결산 기준 누적 매출(연결)은 272,768백만원으로 전년 동기 대비 약 6.1% 감소하였으며, 주요 매출처는 삼성전자(주) 입니다.

2. 주요 제품 및 서비스

| (단위 : 백만원, %) |

| 사업부문 | 주요제품 | 매출액 | 비중 |

|---|---|---|---|

| 시스템반도체 | SoC Design Service | 19,383 | 7.1 |

| LED | LED 등 | 46,378 | 17.0 |

| 카메라/렌즈 모듈 | 스마트폰 카메라/렌즈 모듈 등 | 210,089 | 77.0 |

| 신기술사업금융 | 신기술사업 투자 등 | 1,078 | 0.4 |

| 기타 | 부문간 내부거래 제거 등 | (4,160) | (1.5) |

| 총 계 | 272,768 | 100.0 | |

* 본 항목의 내용은 투자자 편의를 위해 제공된 자료로 각 사업부문별 매출액은 내부거래를 포함하고 있습니다.

3. 원재료 및 생산설비

주요 원재료 등의 관한 사항

| (단위 : 백만원, %) |

| 사업부문 | 매입유형 | 주요품목 | 매입액 | 비중 | 주요매입처 |

| 시스템반도체 | 원재료 | Wafer, PMIC 등 | 3,025 | 0.6 | 삼성전자 |

| LED | 원재료 | Chip, Lead Frame 등 | 27,282 | 5.8 | 한신, 한성전자, Epistar 등 |

| 카메라/렌즈 모듈 | 원재료 | Lens, Sensor, Resin, Barrel 등 | 442,986 | 93.6 | MITSUBISHI GAS CHEMICAL, 코아시아코리아 등 |

* 각 사업부문별 매입액은 내부거래를 포함하고 있습니다.

생산능력 및 실적, 가동률

| (단위 : 천개, %) |

| 부문 | 품목 | 구분 | 제32기 3분기 | 제31기 | 제30기 |

| 카메라/렌즈모듈 | Lens, Sensor 등 | 생산능력 | 258,264 |

356,560 |

356,560 |

| 생산실적 | 114,740 |

201,947 |

202,718 | ||

| 가동률 | 44.4 |

56.6 |

56.9 | ||

| LED | Lamp, SMD 등 | 생산능력 | 357,329 |

543,889 |

776,548 |

| 생산실적 | 252,870 |

326,925 |

353,356 | ||

| 가동률 | 70.8 |

60.1 |

45.5 |

* 생산능력은 공시대상기간 동안의 일 평균생산량과 근무일수를 곱한 값이며, 가동율은 생산실적을 생산능력으로 나눈 값 입니다.

* 본 항목의 내용은 투자자 편의를 위해 제공된 자료로 각 사업부문별 제품 Mix가 반영된 값입니다.

* 반도체 제조와 관련하여 웨이퍼 생산은 전량 외주 생산을 진행하고 있으므로 기재를 생략합니다.

주요 생산 사업장 현황

|

지역 |

사업부문 |

사업장 |

소재지 |

|

국내 |

LED |

인천 |

인천광역시 남동구 남동서로 193 |

|

해외 |

카메라모듈 |

베트남 |

Luong Son Industrial Zone, Hoa Binh province, Vietnam |

| 렌즈모듈 | 베트남 | Binh Xuyen District, Vinh Phuc Province, Vietnam. | |

|

LED |

베트남 |

Tan Kim Commune, Can GiuocDistrict, Long An Province, Vietnam |

생산설비의 현황

| (단위 : 천원) |

| 구 분 | 취득원가 | 상각누계액 | 손상차손누계액 | 장부금액 |

| 토지 | 26,166,956 | - | - | 26,166,956 |

| 건물 | 44,437,283 | (10,286,559) | - | 34,150,724 |

| 임차개량자산 | 397,352 | (388,857) | - | 8,495 |

| 기계장치 | 150,882,987 | (104,568,973) | (1,259,217) | 45,054,797 |

| 차량운반구 | 804,889 | (598,282) | - | 206,607 |

| 공구와기구 | 27,415,064 | (23,335,454) | - | 4,079,610 |

| 비품 | 8,023,918 | (6,170,148) | (1,500) | 1,852,270 |

| 시설장치 | 11,434,912 | (6,952,675) | - | 4,482,237 |

| 사용권자산 | 11,703,053 | (6,145,419) | - | 5,557,634 |

| 복구자산 | 208,911 | (190,459) | - | 18,452 |

| 건설중인자산 | 713,961 | - | - | 713,961 |

| 합 계 | 282,189,286 | (158,636,826) | (1,260,717) | 122,291,743 |

4. 매출 및 수주상황

사업 부문별 매출현황

| (단위 : 백만원) |

| 사업부문 | 매출 유형 | 품목 | 2024년 3분기 | 2023년 3분기 | ||

| 매출액 | 비중(%) | 매출액 | 비중(%) | |||

| 시스템 반도체 | 제ㆍ상품, 기타 | SoC Design Service | 19,383 | 7.1 | 26,072 | 9.0 |

| LED | 제ㆍ상품, 기타 | Automotive ambient, Smart LED 등 | 46,378 | 17.0 | 40,239 | 13.9 |

| 카메라/렌즈 모듈 | 제ㆍ상품, 기타 | Samsung Galaxy Camera Lens Module 등 | 210,089 | 77.0 | 225,925 | 77.8 |

| 신기술사업투자 | 금융 투자 | 신기술사업 투자 | 1,078 | 0.4 | 633 | 0.2 |

| 기타 내부거래 등 제거 | (4,160) | (1.5) | (2,533) | (0.9) | ||

| 총 계 | 272,768 | 100.0 | 290,336 | 100.0 | ||

* 본 항목의 내용은 투자자 편의를 위해 제공된 자료로 각 사업부문별 매출액은 내부거래를 포함하고 있습니다.

지역별 매출 비중 현황

당사의 매출 비중이 가장 높은 지역은 베트남이며, 상당수의 비중을 차지하고 있습니다. 당사의 연결매출 구성 중 카메라/렌즈 모듈 사업부문(베트남 현지 법인)의 매출 비중이 압도적으로 많은 비중을 차지하는 것에 기인합니다.

당사의 주요 매출처는 삼성전자(주) 입니다.

판매조직

당사는 B2B로 삼성전자와 기타 고객사로 판매하고 있습니다. 주된 영업은 국내 및 해외 현지 법인에서 이루어지고 있으며, 영업조직을 세분화하여 각 부문에서 주요고객사를 전담하여 집중적으로 영업 전략을 계획하고 있습니다.

판매경로

당사의 판매 경로는 산업의 특성상 고객으로부터의 신규 모델 개발 의뢰에서 부터 시작됩니다. 대부분이 개발 단계에서부터 영업과 개발을 동시에 참가하여 판매 물량을 확보하는 형태의 매출이며, 그 외에는 모두 P/O, Forecast 등에 근거하여 생산,판매하고 있습니다. 생산 완료된 제품의 경우 국내 및 해외 현지 법인에서 주요 고객사 등에게 직접 판매 또는 대리점을 통하여 판매하고 있습니다.

판매전략

당사의 판매 전략은 대부분이 주요 고객과의 지속적인 거래로 생산 계획에 따라 수시로 납품하는 형태입니다. 개발 활동을 통하여 기술/가격 경쟁력 제고 및 제조기반 경쟁력 우위 확보를 위해 지속적으로 노력하고 있으며, 신개념 제품의 개발에 대한 노력을 중점적으로 하여, 판매 물량을 확보하는 것을 기본으로 하고 있습니다.

수주사항

고객(거래 상대방)과의 영업과 관련된 기밀 또는 비공개사항으로 수주에 관한 사항의기재를 생략합니다.

5. 위험관리 및 파생거래

연결실체의 재무부문은 연결실체의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(환율변동위험, 이자율위험 포함), 신용위험, 유동성위험 및 자본위험을 포함하고 있습니다.

① 환율변동위험

연결실체는 해외 영업 과정에서 다양한 통화를 이용한 거래 등으로 인하여 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD 등이 있습니다. 연결실체는 외화로 표시된 채권과 채무관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

② 이자율위험

연결실체는 고정이자율 및 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결실체는 이자율위험을 관리하기 위하여 고정금리부차입금과 변동금리부 차입금의 적절한 균형을 유지하고 있습니다. 또한 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

③ 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

한편, 연결실체는 IBK기업은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

④ 유동성위험

유동성위험 관리에 대한 궁극적인 책임은 연결실체의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 연결실체는 적정 유동성의 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성위험을 관리하고 있습니다.

⑤ 자본위험 관리

연결실체는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결실체의 이러한 전반적인 전략은 전기와 변동이 없습니다.

연결실체는 자본관리 지표로 부채비율을 이용하고 있으며, 이 비율은 총부채를 총자본으로 나누어 산출하고 있습니다. 연결실체는 외부적으로 강제된 자기자본규제의 대상은 아닙니다.

⑥ 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품은 매매목적으로분류되고 파생상품의 공정가치변동은 거래의 성격에 따라 '기타영업외수익(비용)' 또는 '금융수익(비용)'으로 포괄손익계산서에 인식됩니다.

당분기말과 전기말 현재 파생상품부채의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 파생상품부채(*) | 4,620,689 | 3,229,950 |

(*) 상환전환우선주부채의 조기상환청구권 및 전환권대가가 내재파생상품분리요건을 충족하여 파생상품부채로 인식하였습니다.

6. 주요계약 및 연구개발활동

공시서류작성기준일 현재 당사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약에 대한 사항은 없습니다.

당사가 영위중인 각 사업은 주요 고객사로부터 신규 모델 개발 의뢰를 시작으로 제ㆍ상품의 개발과 마케팅을 동시에 진행, 판매 물량을 확보하는 특성을 갖고 있습니다.

특히, 시스템 반도체 사업부문의 경우 프로젝트의 개발 비용은 인건비 성격으로 분류하고 있으며, 과거 완료된 또는 현재 진행중인 프로젝트의 개발 실적 등은 고객사 정보 보호 의무(NDA)를 지니고 있습니다. 따라서, 당사의 각 사업부문별 프로젝트 ㆍ연구개발 활동은 고객사 정보 보호를 위하여 기재를 생략합니다.

각 사업부문별 연구개발 조직은 아래와 같습니다.

|

|

연구개발조직도 |

7. 기타 참고사항

당사는 사회적 책임 강화와 미래가치 지속 창출을 위해 지난 2021년 5월 'ESG경영위원회'를 공식 출범하였습니다. ESG경영위원회를 통해 환경ㆍ사회ㆍ지배구조 전반의 지속가능경영을 강화하여, 코아시아 그룹의 내부 운영체계 고도화를 통한 역량 강화에 집중해 나갈 예정입니다. 코아시아 그룹의 각 사업부문은 법률에서 정하고 있는 각종 제품환경 규제와 사업장 관리 환경규제를 철저하게 준수하고 있습니다.

|

|

coasia esg committee |

시스템반도체 사업부문

시스템반도체 시장은 메모리 반도체 시장 대비 약 2배 이상의 큰 규모로 지속적인 성장이 예상됩니다. 수요의 다양화로 인해 메모리 반도체 시장 대비 수요 변동성이 낮은 편이고, 안정적인 특성을 지니고 있으며, 향후 4차 산업혁명(AI, 5G, IoT, 자율주행차, 바이오, 로봇 등)으로 인한 다품종 소량생산의 규모의 경제 형성으로 꾸준한 성장을 지속해 나갈 것으로 예상됩니다. 시스템 반도체 수요의 증가는 구글, 애플 등 글로벌 ICT 기업들을 포함하여 자신만의 고유한 반도체를 만들고 싶어 하는 수많은 IT 기업들의 필요성 증대에 기반합니다. 이는 시스템 반도체 시장의 자유성과 유연성의 증가, 제품(칩) 디자인의 다양화를 이루어가고 있습니다. 이러한 시스템 반도체 시장의 패러다임 변화에 따라, 반도체 집적도의 증가로 인한 설계 난이도와 기술력은 더욱 향상되고 있으며, 제품 검증 인력과 개발 기간 증가에 따른 설계(디자인) 비용은 향후 지속적으로 증가할 것으로 예상됩니다. 또한, 시스템 반도체의 제품군이 매우 다양해지고 있는 상황에서 다품종 제품을 일일이 모두 대응하고 검증하는 작업에도 많은 시간이 소요되므로, 시스템 반도체 디자인 솔루션 산업은 최근 급변하고 있는 반도체 산업 생태계에서 중요성과 역할이 확대되고 있습니다.

카메라/렌즈 모듈 사업부문

당사는 삼성전자 갤럭시 스마트폰에 카메라/렌즈 모듈 등을 공급하고 있으며, 삼성전자는 글로벌 1위의 위상을 지속 유지하고 있습니다. 삼성전자 스마트폰은 프리미엄에서 보급형까지 매우 다양한 라인업이 구축되어 있으며, 차별화된 최신 기술 등이접목되어 매 해마다 기술의 진보를 이루어 나가고 있습니다. 향후 5G, AI, IoT, Cloud, AR, Blockchain, Mobile B2B 시장 등 미래 성장에 있어 새로운 가치부여가 지속될 것으로 전망됩니다.

LED 사업부문

LED (Light Emitting Diode)는 높은 효율을 통한 긴 수명과 빠른 응답속도, 다양한 형태의 모양으로 제조할 수 있어 현재 매우 다양한 산업군에서 사용되어 지고 있습니다. 시장조사기관 LED inside에 따르면 2024년 글로벌 LED시장은 약 609억달러로 전망되며, LED 시장 규모는 2023년부터 2027년 기간동안 연평균 약 14.68%의 성장률을 기록할 것으로 예상됩니다. LED는 TV/Monitor BLU, 모바일 등 IT기기, 조명,자동차, 사인(광고), 가전제품, 센서, 경화, 살균 등 전반적인 산업 영역에서 매우 다양하게 응용되고 있으며, 빛이 필요로 하는 조명 분야의 전방위적인 산업군에 적용되기 때문에 특별한 경기 변동성을 지니고 있지 않습니다. LED 산업은 가격과 성능, 안전이 주요 경쟁 요소입니다. 각 국가마다 안전 기준이 다르고, 고효율 성능 기준은 해마다 향상되고 있기 때문에, 제품의 전반적인 경쟁력을 키워 나가는 것이 중요합니다.

III. 재무에 관한 사항

1. 요약재무정보

연결 요약재무정보

| (단위 : 원) |

| 구 분 | 제32기 3분기 (2024 회계연도) |

제31기 (2023 회계연도) |

제30기 (2022 회계연도) |

| [유동자산] | 190,141,963,498 | 149,798,495,548 | 169,308,228,303 |

| [비유동자산] | 193,336,523,046 | 205,143,975,914 | 241,117,923,830 |

| 자산총계 | 383,478,486,544 | 354,942,471,462 | 410,426,152,133 |

| [유동부채] | 149,632,755,423 | 185,922,485,109 | 193,390,590,023 |

| [비유동부채] | 83,794,367,888 | 29,259,954,211 | 53,875,573,947 |

| 부채총계 | 233,427,123,311 | 215,182,439,320 | 247,266,163,970 |

| [지배기업 소유주 귀속지분] | 104,931,884,580 | 94,218,446,249 | 57,706,069,769 |

| ㆍ자본금 | 13,157,438,000 | 13,157,438,000 | 13,157,438,000 |

| ㆍ기타불입자본 | 97,202,977,195 | 69,327,717,609 | 9,669,201,721 |

| ㆍ기타자본구성요소 | 23,286,809,647 | 22,441,131,726 | 18,411,073,129 |

| ㆍ이익잉여금(결손금) | (28,715,340,262) | (10,707,841,086) | 16,468,356,919 |

| [비지배지분] | 45,119,478,653 | 45,541,585,893 | 105,453,918,394 |

| 자본총계 | 150,051,363,233 | 139,760,032,142 | 163,159,988,163 |

| 구 분 | 2024년 1월 - 9월 | 2023년 1월 - 12월 | 2022년 1월 - 12월 |

| [매출액] | 272,768,139,132 | 377,629,884,303 | 459,701,513,173 |

| [영업이익(손실)] | (18,189,969,105) | (25,491,183,071) | (22,572,658,741) |

| [계속영업순이익(손실)] | (23,312,645,204) | (40,077,871,037) | (30,614,748,386) |

| [중단영업순이익(손실)] | - | - | - |

| [당기순이익(손실)] | (23,312,645,204) | (40,077,871,037) | (30,614,748,386) |

| ㆍ지배기업의 소유주지분 | (17,264,493,944) | (26,374,472,352) | (27,249,947,687) |

| ㆍ비지배지분 | (6,048,151,260) | (13,703,398,685) | (3,364,800,699) |

| [주당순이익] | |||

| ㆍ기본주당이익(손실)(단위:원) | (712) | (1,156) | (1,213) |

| ㆍ희석주당이익(손실)(단위:원) | (712) | (1,156) | (1,213) |

| [연결에 포함된 회사의 수] | 17개사 | 17개사 | 16개사 |

별도 요약재무정보

| (단위 : 원) |

| 구 분 | 제32기 3분기 (2024 회계연도) |

제31기 (2023 회계연도) |

제30기 (2022 회계연도) |

| [유동자산] | 74,630,730,068 | 66,593,596,945 | 75,567,506,996 |

| [비유동자산] | 183,819,852,873 | 143,276,107,935 | 136,124,989,100 |

| 자산총계 | 258,450,582,941 | 209,869,704,880 | 211,692,496,096 |

| [유동부채] | 60,599,656,007 | 80,822,960,000 | 75,664,515,857 |

| [비유동부채] | 53,751,751,545 | 21,636,412,978 | 22,558,156,262 |

| 부채총계 | 114,351,407,552 | 102,459,372,978 | 98,222,672,119 |

| [자본금] | 13,157,438,000 | 13,157,438,000 | 13,157,438,000 |

| [기타불입자본] | 59,738,475,618 | 52,202,568,068 | 41,150,790,441 |

| [기타자본구성요소] | 19,696,710,106 | 17,673,519,811 | 13,071,471,761 |

| [이익잉여금] | 51,506,551,665 | 24,376,806,023 | 46,090,123,775 |

| 자본총계 | 144,099,175,389 | 107,410,331,902 | 113,469,823,977 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| 구 분 | 2024년 1월 - 9월 | 2023년 1월 - 12월 | 2022년 1월 - 12월 |

| [매출액] | 46,800,142,667 | 55,818,929,449 | 60,430,110,109 |

| [영업이익(손실)] | 3,550,775,788 | 2,560,413,259 | 583,239,408 |

| [당기순이익(손실)] | 36,698,988,893 | (21,128,318,647) | (17,159,988,092) |

| [주당순이익(손실)] | |||

| ㆍ기본주당이익(손실)(단위:원) | 1,512 | (926) | (764) |

| ㆍ희석주당이익(손실)(단위:원) | 1,469 | (926) | (764) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 32 기 3분기말 2024.09.30 현재 |

|

제 31 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 32 기 3분기말 |

제 31 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

190,141,963,498 |

149,798,495,548 |

|

현금및현금성자산 |

72,163,915,006 |

62,218,567,158 |

|

매출채권및기타채권 |

37,635,926,441 |

21,749,687,568 |

|

유동계약자산 |

1,729,220,549 |

2,703,403,552 |

|

재고자산 |

46,585,906,040 |

38,147,153,435 |

|

기타유동금융자산 |

22,637,916,579 |

18,555,350,962 |

|

기타유동자산 |

5,763,953,808 |

2,947,819,750 |

|

매각예정비유동자산 |

3,172,599,475 |

3,099,992,213 |

|

당기법인세자산 |

452,525,600 |

376,520,910 |

|

비유동자산 |

193,336,523,046 |

205,143,975,914 |

|

관계기업투자주식 |

23,263,688,631 |

19,493,668,543 |

|

기타비유동금융자산 |

6,418,214,143 |

5,621,102,205 |

|

기타비유동자산 |

66,116,188 |

186,338,600 |

|

투자부동산 |

14,850,062,784 |

14,962,635,645 |

|

유형자산 |

122,291,743,768 |

135,599,348,754 |

|

무형자산 |

26,420,946,580 |

29,138,668,613 |

|

이연법인세자산 |

25,750,952 |

20,121,973 |

|

확정급여자산 |

122,091,581 |

|

|

자산총계 |

383,478,486,544 |

354,942,471,462 |

|

부채 |

||

|

유동부채 |

149,632,755,423 |

185,922,485,109 |

|

매입채무및기타채무 |

27,941,258,082 |

36,279,481,854 |

|

유동계약부채 |

5,355,342,211 |

2,276,636,044 |

|

단기차입금 |

84,914,616,518 |

69,889,562,034 |

|

유동성장기차입금 |

2,499,999,998 |

14,775,938,046 |

|

전환사채 |

12,659,463,391 |

|

|

일반사채 |

20,000,000,000 |

|

|

상환전환우선주부채 |

742,644,874 |

582,133,587 |

|

파생상품부채 |

4,620,688,649 |

3,229,950,000 |

|

비지배지분부채 |

3,560,426,862 |

4,361,443,917 |

|

기타유동금융부채 |

11,752,765,469 |

11,870,260,694 |

|

기타유동부채 |

7,979,776,391 |

9,880,644,061 |

|

유동충당부채 |

74,191,938 |

91,708,400 |

|

당기법인세부채 |

191,044,431 |

25,263,081 |

|

비유동부채 |

83,794,367,888 |

29,259,954,211 |

|

장기매입채무및기타채무 |

329,309,764 |

321,568,986 |

|

장기차입금 |

19,200,000,002 |

10,000,000,000 |

|

비유동교환사채 |

1,693,676,666 |

8,273,811,283 |

|

비유동일반사채 |

13,973,073,221 |

|

|

기타비유동금융부채 |

37,228,455,747 |

1,344,608,809 |

|

기타비유동부채 |

229,770,670 |

190,412,821 |

|

비유동충당부채 |

288,791,491 |

276,171,609 |

|

순확정급여부채 |

6,792,672,264 |

4,415,190,709 |

|

이연법인세부채 |

4,058,618,063 |

4,438,189,994 |

|

부채총계 |

233,427,123,311 |

215,182,439,320 |

|

자본 |

||

|

지배기업 소유주 지분 |

104,931,884,580 |

94,218,446,249 |

|

자본금 |

13,157,438,000 |

13,157,438,000 |

|

기타불입자본 |

97,202,977,195 |

69,327,717,609 |

|

기타자본요소 |

23,286,809,647 |

22,441,131,726 |

|

이익잉여금(결손금) |

(28,715,340,262) |

(10,707,841,086) |

|

비지배지분 |

45,119,478,653 |

45,541,585,893 |

|

자본총계 |

150,051,363,233 |

139,760,032,142 |

|

부채및자본총계 |

383,478,486,544 |

354,942,471,462 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 32 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 31 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 32 기 3분기 |

제 31 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

88,413,678,634 |

272,768,139,132 |

99,383,896,645 |

290,335,572,908 |

|

매출원가 |

79,759,199,464 |

241,401,609,967 |

89,257,911,894 |

259,478,466,509 |

|

매출총이익 |

8,654,479,170 |

31,366,529,165 |

10,125,984,751 |

30,857,106,399 |

|

판매비와관리비 |

17,046,075,486 |

49,556,498,270 |

15,519,180,230 |

50,567,779,416 |

|

영업손실 |

(8,391,596,316) |

(18,189,969,105) |

(5,393,195,479) |

(19,710,673,017) |

|

기타수익 |

1,915,951,277 |

7,082,297,787 |

3,800,240,138 |

11,814,576,406 |

|

기타비용 |

2,357,906,792 |

5,836,588,669 |

2,316,016,452 |

8,640,902,751 |

|

금융수익 |

664,234,718 |

4,159,562,650 |

1,318,105,153 |

3,005,690,124 |

|

금융비용 |

3,715,302,543 |

14,136,586,613 |

3,340,178,975 |

9,632,719,281 |

|

관계기업에대한지분법이익(손실) |

2,285,144,701 |

3,745,338,794 |

(697,697,009) |

(3,842,196,535) |

|

법인세비용차감전순손실 |

(9,599,474,955) |

(23,175,945,156) |

(6,628,742,624) |

(27,006,225,054) |

|

법인세비용(이익) |

(121,103,851) |

136,700,048 |

(177,772,724) |

41,305,218 |

|

분기순손실 |

(9,478,371,104) |

(23,312,645,204) |

(6,450,969,900) |

(27,047,530,272) |

|

분기순손실의 귀속 |

||||

|

지배기업의 소유주 |

(7,159,782,748) |

(17,264,493,944) |

(4,997,763,074) |

(20,012,215,287) |

|

비지배지분 |

(2,318,588,356) |

(6,048,151,260) |

(1,453,206,826) |

(7,035,314,985) |

|

세후기타포괄손익 |

(6,322,316,045) |

1,357,003,981 |

3,051,023,948 |

6,406,814,423 |

|

당기손익으로 재분류되지 않는 항목 |

23,320,678 |

(824,306,924) |

573,005,214 |

(68,861,005) |

|

확정급여제도의 재측정손익 |

23,322,012 |

(826,383,983) |

234,533,587 |

(407,153,107) |

|

지분법이익잉여금변동 |

(1,334) |

2,077,059 |

(340,035) |

(519,560) |

|

자산재평가잉여금 |

338,811,662 |

338,811,662 |

||

|

당기손익으로 재분류되는 항목 |

(6,345,636,723) |

2,181,310,905 |

2,478,018,734 |

6,475,675,428 |

|

해외사업장환산외환차이 |

(5,529,361,265) |

2,158,706,670 |

2,568,617,152 |

6,069,085,109 |

|

지분법 적용대상 관계기업의 기타포괄손익에 대한 지분 |

(816,275,458) |

22,604,235 |

(90,598,418) |

406,590,319 |

|

총포괄손익 |

(15,800,687,149) |

(21,955,641,223) |

(3,399,945,952) |

(20,640,715,849) |

|

총포괄손익의 귀속 |

||||

|

지배기업의 소유주 |

(11,581,262,065) |

(17,161,821,255) |

(3,310,804,387) |

(16,714,215,014) |

|

비지배지분 |

(4,219,425,084) |

(4,793,819,968) |

(89,141,565) |

(3,926,500,835) |

|

기본주당손실 (단위 : 원) |

(291) |

(712) |

(214) |

(883) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 32 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 31 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

기타불입자본 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (기초자본) |

13,157,438,000 |

9,669,201,721 |

18,411,073,129 |

16,468,356,919 |

57,706,069,769 |

105,453,918,394 |

163,159,988,163 |

|

분기순손실 |

(20,012,215,287) |

(20,012,215,287) |

(7,035,314,985) |

(27,047,530,272) |

|||

|

해외사업환산손익 |

3,104,593,684 |

3,104,593,684 |

2,964,491,425 |

6,069,085,109 |

|||

|

확정급여제도의 재측정요소 |

(353,241,820) |

(353,241,820) |

(53,911,287) |

(407,153,107) |

|||

|

재평가잉여금 |

140,577,650 |

140,577,650 |

198,234,012 |

338,811,662 |

|||

|

지분법자본변동 |

406,590,319 |

406,590,319 |

406,590,319 |

||||

|

지분법이익잉여금변동 |

(519,560) |

(519,560) |

(519,560) |

||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분 변동 |

(649,962,657) |

435,128,792 |

(214,833,865) |

214,833,865 |

|||

|

전환사채의 상환 |

|||||||

|

종속기업의 유상증자 |

|||||||

|

주식매입선택권 |

(1,484,814,468) |

(1,484,814,468) |

1,040,967,405 |

(443,847,063) |

|||

|

주식매입권 행사로 인한 자기주식 처분 |

4,752,969,246 |

4,752,969,246 |

4,752,969,246 |

||||

|

교환권대가 |

(622,030,420) |

(622,030,420) |

(622,030,420) |

||||

|

교환권 행사로 인한 자기주식 처분 |

4,677,405,008 |

4,677,405,008 |

4,677,405,008 |

||||

|

대체와 기타변동에 따른 증가(감소), 자본 |

(41,764,786) |

(256,959,310) |

(298,724,096) |

(421,242,467) |

(719,966,563) |

||

|

2023.09.30 (기말자본) |

13,157,438,000 |

16,301,003,644 |

22,241,004,264 |

(3,897,619,748) |

47,801,826,160 |

102,361,976,362 |

150,163,802,522 |

|

2024.01.01 (기초자본) |

13,157,438,000 |

69,327,717,609 |

22,441,131,726 |

(10,707,841,086) |

94,218,446,249 |

45,541,585,893 |

139,760,032,142 |

|

분기순손실 |

(17,264,493,944) |

(17,264,493,944) |

(6,048,151,260) |

(23,312,645,204) |

|||

|

해외사업환산손익 |

823,073,686 |

823,073,686 |

1,335,632,984 |

2,158,706,670 |

|||

|

확정급여제도의 재측정요소 |

(745,082,291) |

(745,082,291) |

(81,301,692) |

(826,383,983) |

|||

|

재평가잉여금 |

|||||||

|

지분법자본변동 |

22,604,235 |

22,604,235 |

22,604,235 |

||||

|

지분법이익잉여금변동 |

2,077,059 |

2,077,059 |

2,077,059 |

||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분 변동 |

19,039,035,175 |

19,039,035,175 |

493,393,644 |

19,532,428,819 |

|||

|

전환사채의 상환 |

1,250,528,706 |

1,250,528,706 |

(1,250,528,706) |

||||

|

종속기업의 유상증자 |

4,955,246,880 |

4,955,246,880 |

|||||

|

주식매입선택권 |

(190,395,584) |

(190,395,584) |

230,624,065 |

40,228,481 |

|||

|

주식매입권 행사로 인한 자기주식 처분 |

99,904,616 |

99,904,616 |

99,904,616 |

||||

|

교환권대가 |

(1,737,210,643) |

(1,737,210,643) |

(1,737,210,643) |

||||

|

교환권 행사로 인한 자기주식 처분 |

9,363,609,161 |

9,363,609,161 |

9,363,609,161 |

||||

|

대체와 기타변동에 따른 증가(감소), 자본 |

49,788,155 |

49,788,155 |

(57,023,155) |

(7,235,000) |

|||

|

2024.09.30 (기말자본) |

13,157,438,000 |

97,202,977,195 |

23,286,809,647 |

(28,715,340,262) |

104,931,884,580 |

45,119,478,653 |

150,051,363,233 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 32 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 31 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 32 기 3분기 |

제 31 기 3분기 |

|

|---|---|---|

|

영업활동으로 인한 현금흐름 |

(30,948,886,347) |

(6,184,514,964) |

|

영업활동에서 창출된 현금흐름 |

(27,125,765,620) |

(3,036,947,499) |

|

이자의 수취 |

1,890,526,678 |

855,334,223 |

|

이자의 지급 |

(5,538,180,956) |

(5,022,422,149) |

|

배당금의 수취 |

38,149,279 |

|

|

법인세의 납부(환급) |

(175,466,449) |

981,371,182 |

|

투자활동으로 인한 현금흐름 |

(11,920,063,862) |

(3,568,003,591) |

|

투자활동으로 인한 현금유입액 |

4,547,237,587 |

23,961,454,224 |

|

단기금융상품의 처분 |

2,403,150,415 |

5,612,013,211 |

|

단기대여금의 회수 |

250,000,000 |

|

|

장기대여금의 회수 |

480,000,000 |

|

|

보증금의 감소 |

194,976,940 |

268,008,952 |

|

유형자산의 처분 |

79,882,903 |

665,120,108 |

|

무형자산의 처분 |

540,000,000 |

|

|

투자부동산의처분 |

3,008,000,000 |

|

|

당기손익-공정가치측정금융자산의 처분 |

1,329,227,329 |

13,678,311,953 |

|

투자활동으로 인한 현금유출액 |

(16,467,301,449) |

(27,529,457,815) |

|

단기금융상품의 취득 |

(2,352,031,000) |

(2,220,829,000) |

|

단기대여금의 증가 |

(6,323,695,000) |

(4,572,295,000) |

|

보증금의 증가 |

(200,352,881) |

(313,975,893) |

|

유형자산의 취득 |

(4,598,428,691) |

(7,422,404,424) |

|

무형자산의 취득 |

(93,874,577) |

(216,203,398) |

|

당기손익-공정가치측정금융자산의 취득 |

(2,898,919,300) |

(12,783,750,100) |

|

재무활동으로 인한 현금흐름 |

51,081,586,161 |

3,430,904,210 |

|

재무활동으로 인한 현금유입액 |

192,557,419,466 |

90,992,233,372 |

|

단기차입금의 차입 |

114,433,203,500 |

87,703,704,051 |

|

장기차입금의 차입 |

4,000,000,000 |

|

|

일반사채의 발행 |

14,000,000,000 |

|

|

자기주식의 처분 |

424,215,966 |

3,288,529,321 |

|

종속기업의 유상증자 |

59,700,000,000 |

|

|

재무활동으로 인한 현금유출액 |

(141,475,833,305) |

(87,561,329,162) |

|

단기차입금의 상환 |

(102,203,084,256) |

(80,899,215,721) |

|

유동성장기차입금의 상환 |

(1,127,542,375) |

(4,592,558,225) |

|

전환사채의 상환 |

(15,000,000,000) |

|

|

일반사채의 상환 |

(20,000,000,000) |

|

|

비지배지분부채의 상환 |

(1,157,777,890) |

|

|

리스부채의 상환 |

(1,987,428,784) |

(2,069,555,216) |

|

현금및현금성자산의 환율변동 효과 |

1,732,711,896 |

2,454,618,268 |

|

현금및현금성자산의 증가 |

9,945,347,848 |

(3,866,996,077) |

|

기초현금및현금성자산 |

62,218,567,158 |

61,898,872,469 |

|

분기말현금및현금성자산 |

72,163,915,006 |

58,031,876,392 |

3. 연결재무제표 주석

| 제32기(당) 3분기 2024년 09월 30일 현재 |

| 제31기(전) 3분기 2023년 09월 30일 현재 |

| 주식회사 코아시아 및 그 종속기업 |

1. 회사의 개요

(1) 지배기업의 개요

주식회사 코아시아(이하 "지배기업")는 1993년 5월 25일에 설립되어, 2000년 8월 1일에 한국증권업협회로부터 코스닥증권시장 등록을 승인받아 2000년 8월 3일부터 매매가 개시되었습니다. 지배기업은 2019년 2월 11일 상호를 주식회사 코아시아홀딩스에서 주식회사 코아시아로 변경하였습니다. 2005년 4월 7일자로 본사를 서울특별시 서초구 서초1동에서 인천광역시 남동구 남동서로 193(고잔동)으로 이전하였습니다.

지배기업의 설립시 자본금은 100,000천원이었으나, 수차례의 유상증자(포괄적 주식교환 포함) 및 무상증자 등을 거쳐, 당분기말 현재 발행주식수는 26,314,876주(액면가액 500원)이며, 납입자본금은 13,157,438천원입니다. 한편, 지배기업이 발행할 주식의 총수는 400,000,000주입니다.

당분기말과 전기말 현재 주요 주주의 구성 내역은 다음과 같습니다.

| 주주명 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 주식수(주) | 지분율(%) | 주식수(주) | 지분율(%) | |

| 이희준 외 특수관계자 | 5,153,348 | 19.58 | 5,153,348 | 19.58 |

| 자기주식 | 1,512,563 | 5.75 | 2,899,389 | 11.02 |

| 기타주주 | 19,648,965 | 74.67 | 18,262,139 | 69.40 |

| 합 계 | 26,314,876 | 100.00 | 26,314,876 | 100.00 |

연결재무제표는 지배기업과 지배기업의 종속기업(이하 '연결실체'), 연결실체의 관계기업에 대한 지분으로 구성되어 있습니다.

(2) 당분기말과 전기말 현재 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 주요영업활동 | 소재지 | 연결실체 내 기업이 소유한 소유지분율 (%) |

비지배지분이 보유한 소유지분율 (%) |

결산일 | ||

|---|---|---|---|---|---|---|---|

| 당분기말 | 전기말 | 당분기말 | 전기말 | ||||

| COASIA ITSWELL VINA COMPANY LIMITED |

전기 및 전자부품의 제조 및 판매 | 베트남 | 100.00 | 100.00 | - | - | 12월 31일 |

| ㈜코아시아세미코리아(*1) | 비메모리 시스템 반도체 디자인 서비스 | 대한민국 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| COASIA SEMI SINGAPORE PTE. LTD.(*1) |

비메모리 시스템 반도체 디자인 서비스 | 싱가포르 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| CoAsia SEMI Ltd.(HK)(*1) |

비메모리 시스템 반도체 디자인 서비스 | 홍 콩 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| CoA Silicon INC.(*1) |

비메모리 시스템 반도체 디자인 서비스 | 미 국 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| Coasia Semi Taiwan Limited(*1) |

비메모리 시스템 반도체 디자인 서비스 | 대 만 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| COASIA SEMI SHANGHAI LIMITED(*1) |

비메모리 시스템 반도체 디자인 서비스 | 중 국 | 79.76 | 100.00 | 20.24 | - | 12월 31일 |

| ㈜코아시아넥셀(*1) |

주문형반도체 설계 판매 및 용역서비스 | 대한민국 | 47.93 | 60.10 | 52.07 | 39.90 | 12월 31일 |

| COASIA SEMI VIETNAM COMPANY LIMITED(*1) |

비메모리 시스템 반도체 디자인 서비스 | 베트남 | 47.93 | 60.10 | 52.07 | 39.90 | 12월 31일 |

| CA NEXELL INC.(*1) |

주문형반도체 설계 판매 및 용역서비스 | 미 국 | 47.93 | 60.10 | 52.07 | 39.90 | 12월 31일 |

| ㈜리인베스트먼트 | 신기술사업 금융투자 | 대한민국 | 95.24 | 95.24 | 4.76 | 4.76 | 12월 31일 |

| CoAsia CM VINA JSC. | 휴대폰 카메라모듈 제조 및 판매 | 베트남 | 47.30 | 47.30 | 52.70 | 52.70 | 12월 31일 |

| ㈜코아시아씨엠코리아 | 전자부품 도소매 | 대한민국 | 41.49 | 41.49 | 58.51 | 58.51 | 12월 31일 |

| 코아시아케이프 제일호 신기술사업투자조합(*2) |

신기술사업 금융투자 | 대한민국 | 91.20 | 88.60 | 8.80 | 11.40 | 12월 31일 |

| ㈜코아시아씨엠 | 휴대폰 카메라렌즈 모듈 제조 및 판매 | 대한민국 | 41.49 | 41.49 | 58.51 | 58.51 | 12월 31일 |

| COASIAOPTICS VINA Co., Ltd. | 휴대폰 카메라렌즈 모듈 제조 및 판매 | 베트남 | 41.49 | 41.49 | 58.51 | 58.51 | 12월 31일 |

| ㈜오앤엔터테인먼트 | 매니지먼트 서비스업 | 대한민국 | 41.49 | 41.49 | 58.51 | 58.51 | 12월 31일 |

(*1) 당분기 중 종속기업의 제3자배정 유상증자로 연결실체의 소유지분율이 변동하였습니다.

(*2) 당분기 중 종속기업의 불균등 유상감자로 연결실체의 소유지분율이 변동하였습니다.

(3) 당분기 및 전분기 현재 주요 종속기업의 요약 연결재무정보는 다음과 같습니다.

① 당분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산총액 | 부채총액 | 매출액 | 분기순손익 | 총포괄손익 |

| COASIA ITSWELL VINA COMPANY LIMITED |

17,301,591 | 12,627,167 | 33,793,520 | 387,702 | 476,496 |

| ㈜코아시아세미코리아(*) | 83,137,246 | 59,203,368 | 19,383,390 | (17,956,506) | (17,200,697) |

| ㈜리인베스트먼트 | 5,897,363 | 533,108 | 1,077,730 | (796,013) | (796,862) |

| 코아시아케이프 제일호 신기술사업투자조합 |

14,630,437 | 1,414 | 23 | (1,243,288) | (4,931,297) |

| ㈜코아시아씨엠(*) | 149,957,615 | 82,840,223 | 210,089,078 | (6,633,956) | (4,884,098) |

(*) 해당기업이 보유하는 종속기업을 포함한 연결재무제표 기준 요약 재무정보 입니다.

② 전분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산총액 | 부채총액 | 매출액 | 분기순손익 | 총포괄손익 |

| COASIA ITSWELL VINA COMPANY LIMITED |

21,099,546 | 16,629,642 | 32,213,608 | (134,914) | 126,110 |

| COASIA SEMI SINGAPORE PTE. LTD.(*) | 49,761,590 | 80,757,380 | 26,072,010 | (11,580,461) | (11,667,434) |

| ㈜리인베스트먼트 | 6,545,821 | 642,725 | 633,128 | (1,271,042) | (1,287,543) |

| 코아시아케이프 제일호 신기술사업투자조합 |

20,911,673 | 526,517 | 25 | (532,179) | (899,981) |

| ㈜코아시아씨엠(*) | 177,814,958 | 91,568,098 | 225,924,655 | (10,822,213) | (5,196,982) |

(*) 해당기업이 보유하는 종속기업을 포함한 연결재무제표 기준 요약 재무정보 입니다.

(4) 당분기 및 전분기 중 비지배지분이 중요한 종속기업의 요약 연결현금흐름의 내용은 아래와 같습니다.

① 당분기

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 코아시아케이프 제일호 신기술사업투자조합 |

㈜코아시아씨엠(*) | ㈜코아시아세미코리아(*) |

| 영업활동으로 인한 현금흐름 | (682,303) | (6,701,843) | (30,254,892) |

| 투자활동으로 인한 현금흐름 | 1,831,569 | (4,998,623) | (8,877,062) |

| 재무활동으로 인한 현금흐름 | (1,157,778) | (4,398,809) | 69,902,565 |

| 외화표시 현금및현금성자산의 환율변동 효과 | - | 169,249 | 1,804,730 |

| 현금및현금성자산의 순증감 | (8,512) | (15,930,026) | 32,575,341 |

| 기초 현금및현금성자산 | 20,534 | 28,401,046 | 3,534,881 |

| 분기말 현금및현금성자산 | 12,022 | 12,471,020 | 36,110,222 |

(*) 해당기업이 보유하는 종속기업을 포함한 연결재무제표 기준 요약 현금흐름입니다.

② 전분기

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 코아시아케이프 제일호 신기술사업투자조합 |

㈜코아시아씨엠(*) |

| 영업활동으로 인한 현금흐름 | (185,524) | 1,861,370 |

| 투자활동으로 인한 현금흐름 | - | (1,544,136) |

| 재무활동으로 인한 현금흐름 | - | 956,386 |

| 외화표시 현금및현금성자산의 환율변동 효과 | - | 862,823 |

| 현금및현금성자산의 순증감 | (185,524) | 2,136,443 |

| 기초 현금및현금성자산 | 206,053 | 25,980,071 |

| 분기말 현금및현금성자산 | 20,529 | 28,116,514 |

(*) 해당기업이 보유하는 종속기업을 포함한 연결재무제표 기준 요약 현금흐름입니다.

상기 요약 현금흐름은 지배기업과의 회계정책 차이조정 등을 반영한 후의 금액이며, 다만 내부거래는 제거하기 전의 금액입니다.

(5) 당분기 및 전분기 중 비지배지분이 연결실체에 중요한 종속기업의 비지배지분이 보유한 소유지분율과 재무상태, 경영성과 및 배당금액 중 비지배지분에 귀속되는 몫의 내역은 아래와 같습니다.

① 당분기

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 코아시아케이프 제일호 신기술사업투자조합 (*) |

㈜코아시아씨엠 | ㈜코아시아세미 코리아 |

| 비지배지분이 보유한 소유지분율 | 8.80% | 58.51% | 20.24% |

| 누적 비지배지분 | 3,560,427 | 38,259,869 | 6,604,169 |

| 비지배지분에 귀속되는 분기순손실 | - | (4,199,963) | (1,810,283) |

| 비지배지분에 귀속되는 총포괄이익 | - | (3,260,718) | (1,495,157) |

(*) 연결실체는 코아시아케이프 제일호 신기술사업투자조합 중 비지배지분을 연결재무상태표에서 부채에 포함하여 지배기업의 소유주지분과는 구분하여 표시합니다.

또한, 비지배지분을 부채로 분류함에 따라 코아시아케이프 제일호 신기술사업투자조합의 손익은 전액 지배지분에 배분합니다.

② 전분기

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 코아시아케이프 제일호 신기술사업투자조합 (*) |

㈜코아시아씨엠 |

| 비지배지분이 보유한 소유지분율 | 37.04% | 58.51% |

| 누적 비지배지분 | 14,728,922 | 49,401,562 |

| 비지배지분에 귀속되는 분기순손실 | - | (7,577,792) |

| 비지배지분에 귀속되는 총포괄이익 | - | (6,141,317) |

(*) 연결실체는 코아시아케이프 제일호 신기술사업투자조합 중 비지배지분을 연결재무상태표에서 부채에 포함하여 지배기업의 소유주지분과는 구분하여 표시합니다.

또한, 비지배지분을 부채로 분류함에 따라 코아시아케이프 제일호 신기술사업투자조합의 손익은 전액 지배지분에 배분합니다.

2. 중요한 회계정책

2.1 재무제표 작성기준

연결실체의 2024년 9월 30일로 종료하는 9개월 보고기간에 대한 분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 분기연결재무제표는 연차재무제표에 기재하는 사항이 모두 포함되지 않았으므로 전기말 연차재무제표와 함께 이해해야 합니다.

2.1.1 연결실체가 채택한 제ㆍ개정 기준서 및 해석서

연결실체는 2024년 1월 1일 이후 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

부채는 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 연결실체가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.2 회계정책

분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결실체는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를수도 있습니다.

(1) 법인세비용

분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 재무위험관리

연결실체의 재무부문은 연결실체의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(환율변동위험, 이자율위험 포함), 신용위험, 유동성위험 및 자본위험을 포함하고 있습니다.

(1) 시장위험

① 환율변동위험

연결실체는 해외 영업 과정에서 다양한 통화를 이용한 거래 등으로 인하여 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD 등이 있습니다. 연결실체는 외화로 표시된 채권과 채무관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

당분기말 현재 연결실체가 보유하고 있는 외화표시 화폐성자산 및 화폐성부채의 환산 후 원화 장부금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 통 화 | 화폐성자산 | 화폐성부채 |

| USD | 72,493,461 | 41,965,124 |

| JPY | - | 125,508 |

| VND | 4,591,590 | 4,762,787 |

| TWD | 518,937 | - |

| 합 계 | 77,603,988 | 46,853,419 |

아래 표는 각 외화에 대한 원화 환율의 10% 변동 시의 민감도를 나타내고 있습니다. 10%는 주요 경영진에게 내부적으로 외환위험 보고 시 적용하는 민감도 비율로 환율의 합리적으로 발생가능한 변동에 대한 경영진의 평가를 나타냅니다. 민감도분석은 결제되지 않은 외화표시 화폐성항목만 포함하며, 보고기간말에 환율이 10% 변동할 경우를 가정하여 외화환산을 조정합니다.

당분기말 현재 각 외화에 대한 기능통화인 원화 환율의 10% 변동시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 통 화 | 10% 상승시 | 10% 하락시 |

| USD | 3,052,834 | (3,052,834) |

| JPY | (12,551) | 12,551 |

| VND | (17,120) | 17,120 |

| TWD | 51,894 | (51,894) |

| 합 계 | 3,075,057 | (3,075,057) |

② 이자율위험

연결실체는 고정이자율 및 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결실체는 이자율위험을 관리하기 위하여 고정금리부차입금과 변동금리부 차입금의 적절한 균형을 유지하고 있습니다. 또한 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

아래 민감도 분석은 보고기간말 현재 차입금의 이자율위험 노출에 근거하여 수행되었습니다. 변동금리부 부채의 경우, 보고기간말 현재의 잔액이 보고기간 전체에 대하여 동일하다고 가정하여 민감도 분석을 수행하였습니다. 이자율위험을 주요 경영진에게 내부적으로 보고하는 경우 50bp(basis point) 증감이 사용되고 있으며, 이는 합리적으로 발생가능한 이자율 변동치에 대한 경영진의 평가를 나타냅니다.

만약, 기타 변수가 일정하고, 이자율이 현재보다 50bp 낮거나 높은 경우, 연결실체의2024년 9월 30일로 종료되는 회계연도의 법인세비용차감전순이익은 290백만원 증가/감소 할 수 있으며, 이것은 변동이자율 차입금의 이자율변동위험 때문입니다.

연결실체의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율변동위험에 노출되어 있습니다.

연결실체의 차입금과 관련된 이자율위험 및 당분기말과 전기말 현재 계약상 이자율 재설정일은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 |

당분기말 |

전기말 |

||

|

금액 |

비율 |

금액 |

비율 |

|

|

변동금리 차입금 |

77,363,017 | 100.00% | 70,219,600 | 100.00% |

|

이자율 재설정일(*): |

||||

|

3개월 이하 |

60,621,099 | 78.36% | 52,339,555 | 74.54% |

|

3개월~12개월 이하 |

16,741,918 | 21.64% | 17,880,045 | 25.46% |

|

합 계 |

77,363,017 | 100.00% | 70,219,600 | 100.00% |

(*) 계약상 이자율이 재설정되는 시점과 계약 만기 중 이른 시점

(2) 신용위험

① 위험관리

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

한편, 연결실체는 IBK기업은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

당분기말과 전기말 현재 연결실체의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산(*) | 72,129,824 | 62,203,734 |

| 당기손익-공정가치 측정 금융자산 | 6,061,610 | 4,896,950 |

| 기타포괄손익-공정가치 측정 금융자산 | 196,002 | 196,002 |

| 상각후원가 측정 금융자산 | 22,798,519 | 19,083,501 |

| 매출채권및기타채권 | 37,635,926 | 21,749,688 |

| 합 계 | 138,821,881 | 108,129,874 |

(*) 연결실체가 보유하고 있는 현금은 제외하였습니다.

당분기말 현재 연결실체는 제3자에 대한 금융보증계약이 없으며, 나머지 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내는 경우에 해당하여 신용위험에 대한 공시에서 제외하고 있습니다.

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결실체는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

· 재화 및 용역의 제공에 따른 매출채권

· 용역 제공에 따른 계약자산

· 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권과 계약자산

연결실체는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 대손충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 연결실체는 매출채권의 손실율이 계약자산의 손실율에 대한 합리적인 추정치로 판단하였습니다.

당분기말과 전기말 현재 연결실체의 매출채권 및 계약자산에 대한 대손충당금은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 |

정상 |

3개월 |

6개월 |

9개월 초과 연체 |

12개월 초과 연체 |

계 |

|

당분기말 |

||||||

|

기대 손실률 |

0.00% | 0.00% | 0.00% | 0.00% | 100.00% | |

|

총 장부금액 - 매출채권 |

36,817,501 | 82,691 | 454,287 | - | 7,281,075 | 44,635,554 |

|

총 장부금액 - 계약자산 |

1,729,221 | - | - | - | - | 1,729,221 |

|

대손충당금 |

- | - | - | - | 7,281,075 | 7,281,075 |

|

전기말 |

||||||

|

기대 손실률 |

0.00% | 0.00% | 0.00% | 0.00% | 100.00% | |

|

총 장부금액 - 매출채권 |

21,444,287 | - | - | - | 7,332,495 | 28,776,782 |

|

총 장부금액 - 계약자산 |

2,703,404 | - | - | - | - | 2,703,404 |

|

대손충당금 |

- | - | - | - | 7,332,495 | 7,332,495 |

당분기와 전분기 중 매출채권의 대손충당금 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 |

매출채권 |

|

|

당분기 |

전분기 |

|

|

기 초 |

7,332,495 | 7,747,923 |

|

매출채권의 증가로 인한 손실충당금의 증가 |

664 | 10,578 |

|

회수가 불가능하여 당기중 제각된 금액 |

(37,846) | (236,343) |

|

매출채권의 회수로 인한 손실충당금의 감소 |

(13,574) | (32,768) |

|

평가변수 또는 방법론 등의 변동(*1) |

(664) | (20,196) |

|

기타 변동(*2) |

- | 8,618 |

|

분기말 |

7,281,075 | 7,477,812 |

(*1) 채무불이행확률의 변동으로 인한 증가(감소)입니다.

(*2) 환율변동효과 등으로 구성되어 있습니다.

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액을 회수하는 경우 회수 시점에 당기손익으로 인식하고 손익계산서에서 대손상각비의 차감으로 인식하고 있습니다.

(나) 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 임직원대여금, 기타 미수금 등이 포함됩니다.

상각후원가로 측정되는 기타 금융자산에 대한 대손충당금의 변동 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

|

구 분 |

당분기 |

전분기 |

|

기 초 |

2,853,641 | 2,835,359 |

|

증 가 |

24,926 | 64,028 |

|

분기말 |

2,878,567 | 2,899,388 |

④ 대손상각비

당분기와 전분기 중 손익으로 인식된 금융자산의 손상 관련 대손상각비는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 |

당분기 |

전분기 |

|

매출채권 및 계약자산 |

- | 5,113 |

| 기타금융자산 | - | 63 |

|

대손상각비 환입 |

(13,574) | (68,985) |

|

상각후원가 측정 금융자산의 대손상각비 |

(13,574) | (63,809) |

위의 대손상각비 환입 중 당분기와 전분기 중 고객과의 계약에서 생기는 채권과 관련된 대손상각비환입은 14백만원 및 64백만원입니다.

⑤ 당기손익-공정가치 측정 금융자산

연결실체는 당기손익-공정가치 측정 금융자산에 대한 신용위험에도 노출되어 있습니다. 당분기말 현재 연결실체의 관련 최대노출금액은 해당 장부금액입니다(당분기말 : 6,062백만원, 전기말 : 4,897백만원).

(3) 유동성위험

유동성위험 관리에 대한 궁극적인 책임은 연결실체의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 연결실체는 적정 유동성의 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성위험을 관리하고 있습니다.

(4) 자본위험 관리

연결실체는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결실체의 이러한 전반적인 전략은 전기와 변동이 없습니다.

연결실체는 자본관리 지표로 부채비율을 이용하고 있으며, 이 비율은 총부채를 총자본으로 나누어 산출하고 있습니다. 연결실체는 외부적으로 강제된 자기자본규제의 대상은 아닙니다.

당분기말과 전기말 현재 부채비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부 채 | 233,427,123 | 215,182,439 |

| 자 본 | 150,051,363 | 139,760,032 |

| 부채비율 | 155.56% | 153.97% |

5. 금융상품 공정가치

(1) 금융상품 종류별 공정가치

당분기와 전기 중 연결실체가 보유한 금융상품의 공정가치에 영향을 미치는 사업환경 및 경제적인 환경의 유의적인 변동은 없으며, 금융상품의 분류변경 사항은 발생하지 아니하였습니다. 당분기말 현재 금융상품의 장부금액은 공정가치의 합리적인 근사치금액과 유사합니다.

(2) 금융상품 공정가치 서열체계

공정가치로 측정되거나 공정가치가 공시되는 항목은 공정가치 서열체계에 따라 구분하며, 정의된 수준들은 다음과 같습니다.

| 수준 | 내용 |

|---|---|

| 수준 1 | 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격 |

| 수준 2 | 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수 |

| 수준 3 | 자산이나 부채에 대한 관측가능하지 않은 투입변수 |

당분기말과 전기말 현재 최초 인식후 공정가치로 측정되는 금융상품의 공정가치가 시장에서 관측가능한 정도에 따라 분류한 내역은 다음과 같습니다.

① 당분기말

| (단위:천원) | ||||

| 구분 | 수준 1 | 수준 2 | 수준 3 | 당분기말 |

| <금융자산> | ||||

| 당기손익-공정가치측정금융자산 | - | 1,510,074 | 4,551,536 | 6,061,610 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 196,002 | 196,002 |

| 합 계 | - | 1,510,074 | 4,747,538 | 6,257,612 |

| <금융부채> | ||||

| 파생상품부채 | - | - | 4,620,689 | 4,620,689 |

② 전기말

| (단위:천원) | ||||

| 구분 | 수준 1 | 수준 2 | 수준 3 | 전기말 |

| <금융자산> | ||||

| 당기손익-공정가치측정금융자산 | 85,914 | - | 4,811,036 | 4,896,950 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 196,002 | 196,002 |

| 합 계 | 85,914 | - | 5,007,038 | 5,092,952 |

| <금융부채> | ||||

| 파생상품부채 | - | - | 3,229,950 | 3,229,950 |

(3) 반복적인 공정가치 측정치의 서열체계 수준 간 이동

연결실체는 공정가치 서열체계의 수준 간 이동을 보고기간말에 인식합니다. 각 공정가치 서열체계의 수준 간 이동 내역은 없습니다.

(4) 가치평가기법 및 투입변수

연결실체는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 반복적인 공정가치측정치, 비반복적인 공정가치측정치에 대해 다음의 가치평가기법과 투입변수를 사용하고 있습니다.

| (단위:천원) | ||||

| 구분 | 수준 | 공정가치 | 가치평가기법 | 투입변수 |

| <금융자산> | ||||

| 채무증권 | 2 | 1,510,074 | 현금흐름할인법 | 금리, 할인율, 채권 등 |

| 지분증권 | 3 | 4,747,538 | 시장접근법 등 | 유사기업PBR 등 |

| <금융부채> | ||||

| 파생상품부채 | 3 | 4,620,689 | 현금흐름할인모형, 이항모형 | 할인율, 변동성 |

(5) 수준 3으로 분류된 공정가치 측정치의 가치평가과정

연결실체의 재무부서는 재무보고 목적의 공정가치 측정을 담당하고 있으며 이러한 공정가치 측정치는 수준 3으로 분류되는 공정가치 측정치를 포함하고 있습니다.

(6) 금융상품 범주별 장부금액

당분기말과 전기말 현재 연결실체의 금융상품 범주별 구성내역은 다음과 같습니다.

① 당분기말

|

(단위: 천원) |

||||||

|---|---|---|---|---|---|---|

|

구 분 |

상각후원가 |

당기손익- |

기타포괄손익- |

상각후원가 |

당기손익- 공정가치측정 금융부채 |

합 계 |

|

공정가치로 측정되지 않는 금융자산 : |

||||||

|

현금및현금성자산 |

72,163,915 | - | - | - | - | 72,163,915 |

|

매출채권및기타채권 |

37,635,926 | - | - | - | - | 37,635,926 |

| 미수수익 | 777,204 | - | - | - | - | 777,204 |

| 보증금 | 1,790,907 | - | - | - | - | 1,790,907 |

| 단기대여금 | 3,000,000 | - | - | - | - | 3,000,000 |

| 단기금융상품 | 16,959,498 | - | - | - | - | 16,959,498 |

| 장기금융상품 | 270,910 | - | - | - | - | 270,910 |

|

합 계 |

132,598,360 | - | - | - | - | 132,598,360 |

|

공정가치로 측정되는 금융자산 : |

||||||

|

당기손익-공정가치 측정금융자산 |

- | 6,061,610 | - | - | - | 6,061,610 |

| 기타포괄손익-공정 가치측정 금융자산 |

- | - | 196,002 | - | - | 196,002 |

|

공정가치로 측정되지 않는 금융부채 |

||||||

|

매입채무및기타채무 |

- | - | - | 28,270,568 | - | 28,270,568 |

|

차입금 |

- | - | - | 106,614,617 | - | 106,614,617 |

| 교환사채 | - | - | - | 1,693,677 | - | 1,693,677 |

| 사채 | - | - | - | 13,973,073 | - | 13,973,073 |

|

기타금융부채(*) |

- | - | - | 46,383,109 | - | 46,383,109 |

| 비지배지분부채 | - | - | - | 3,560,427 | - | 3,560,427 |

| 상환전환우선주부채 | - | - | - | 742,645 | - | 742,645 |

|

합 계 |

- | - | - | 201,238,116 | - | 201,238,116 |

| 공정가치로 측정되는 금융부채 | ||||||

| 파생상품부채 | - | - | - | - | 4,620,689 | 4,620,689 |

(*) 리스부채가 제외된 금액입니다.

② 전기말

|

(단위: 천원) |

||||||

|---|---|---|---|---|---|---|

|

구 분 |

상각후원가 |

당기손익- |

기타포괄손익- |

상각후원가 |

당기손익- 공정가치측정 금융부채 |

합 계 |

|

공정가치로 측정되지 않는 금융자산 : |

||||||

|

현금및현금성자산 |

62,218,567 | - | - | - | - | 62,218,567 |

|

매출채권및기타채권 |

21,749,688 | - | - | - | - | 21,749,688 |

| 미수수익 | 210,245 | - | - | - | - | 210,245 |

| 보증금 | 1,781,900 | - | - | - | - | 1,781,900 |

| 단기금융상품 | 16,826,646 | - | - | - | - | 16,826,646 |

| 장기금융상품 | 264,710 | - | - | - | - | 264,710 |

|

합 계 |

103,051,756 | - | - | - | - | 103,051,756 |

|

공정가치로 측정되는 금융자산 : |

||||||

|

당기손익-공정가치 측정금융자산 |

- | 4,896,950 | - | - | - | 4,896,950 |

| 기타포괄손익-공정 가치측정 금융자산 |

- | - | 196,002 | - | - | 196,002 |

|

공정가치로 측정되지 않는 금융부채 |

||||||

|

매입채무및기타채무 |

- | - | - | 36,601,051 | - | 36,601,051 |

|

차입금 |

- | - | - | 94,665,500 | - | 94,665,500 |

| 교환사채 | - | - | - | 8,273,811 | - | 8,273,811 |

| 전환사채 | - | - | - | 12,659,463 | - | 12,659,463 |

| 사채 | - | - | - | 20,000,000 | - | 20,000,000 |

|

기타금융부채(*) |

- | - | - | 9,644,574 | - | 9,644,574 |

| 비지배지분부채 | - | - | - | 4,361,444 | - | 4,361,444 |

| 상환전환우선주부채 | - | - | - | 582,134 | - | 582,134 |

|

합 계 |

- | - | - | 186,787,977 | - | 186,787,977 |

| 공정가치로 측정되는 금융부채 | ||||||

| 파생상품부채 | - | - | - | - | 3,229,950 | 3,229,950 |

(*) 리스부채가 제외된 금액입니다.

(7) 금융상품 범주별 손익내역

당분기와 전분기 중 금융상품 범주별로 구분한 손익내역은 다음과 같습니다.

① 당분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 상각후원가 측정금융자산 |

당기손익- 공정가치측정 금융자산 |

상각후원가 측정금융부채 |

파생상품부채 | 합 계 |

| 당기손익인식 : | |||||

| 이자수익(비용) | 1,472,960 | - | (7,353,794) | - | (5,880,834) |

| 외환차익(차손) | 5,383,894 | - | (4,822,114) | - | 561,780 |

| 외화환산이익(손실) | 309,293 | - | (251,982) | - | 57,311 |

| 처분이익(손실) | - | 60,894 | - | - | 60,894 |

| 평가이익(손실) | - | (465,926) | - | (1,390,739) | (1,856,665) |

| 기타금융수익(비용) | - | - | (2,149,204) | - | (2,149,204) |

| 합 계 | 7,166,147 | (405,032) | (14,577,094) | (1,390,739) | (9,206,718) |

② 전분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 상각후원가 측정금융자산 |

당기손익- 공정가치측정 금융자산 |

상각후원가 측정금융부채 |

파생상품부채 | 합 계 |

| 당기손익인식 : | |||||

| 이자수익(비용) | 1,014,494 | 22,277 | (7,391,289) | - | (6,354,518) |

| 외환차익(차손) | 7,159,823 | - | (5,809,092) | - | 1,350,731 |

| 외화환산이익(손실) | 1,812,645 | - | (1,785,665) | - | 26,980 |

| 처분이익(손실) | - | 53,981 | - | - | 53,981 |

| 평가이익(손실) | - | 8,055 | - | (235,826) | (227,771) |

| 합 계 | 9,986,962 | 84,313 | (14,986,046) | (235,826) | (5,150,597) |

6. 현금및현금성자산

(1) 당분기말과 전기말 현재 현금및현금성자산의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금 | 34,091 | 14,833 |

| 보통예금 | 72,129,824 | 62,203,734 |

| 합 계 | 72,163,915 | 62,218,567 |

(2) 당분기말과 전기말 현재 사용이 제한된 금융자산은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 거래처 | 당분기말 | 전기말 | 사용제한 내역 |

| 단기금융상품 | IBK기업은행 외 | 8,959,497 | 8,826,646 | 차입금 담보 외 |

| 장기금융상품 | VIETIN BANK | 270,910 | 264,710 | 차입금 담보 |

7. 매출채권 및 기타채권

(1) 당분기말과 전기말 현재 매출채권 및 기타채권의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 매출채권 | 44,635,554 | 28,776,782 |

| 대손충당금 | (7,281,075) | (7,332,495) |

| 미수금 | 582,076 | 606,030 |

| 대손충당금 | (300,629) | (300,629) |

| 합 계 | 37,635,926 | 21,749,688 |

(2) 매출채권 및 기타채권의 손상 및 연결실체의 신용위험 관련 사항은 주석 4를 참고하시기 바랍니다.

8. 재고자산

(1) 당분기말과 전기말 현재 연결실체의 재고자산 구성내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 계정과목 | 당분기말 | 전기말 | ||||

| 취득원가 | 평가충당금 | 장부가액 | 취득원가 | 평가충당금 | 장부가액 | |

| 제 품 | 10,806,626 | (1,250,686) | 9,555,940 | 16,141,351 | (2,069,831) | 14,071,520 |

| 상 품 | 2,984,560 | (660,373) | 2,324,187 | 3,642,033 | (591,681) | 3,050,352 |

| 재공품 | 6,206,113 | (2,033,284) | 4,172,829 | 7,076,860 | (1,980,201) | 5,096,659 |

| 원재료 | 30,537,790 | (1,310,323) | 29,227,467 | 16,021,515 | (1,231,769) | 14,789,746 |

| 부재료 | 315,884 | (78,388) | 237,496 | 288,382 | (75,294) | 213,088 |

| 저장품 | 185,808 | - | 185,808 | 249,156 | - | 249,156 |

| 미착재고 | 882,179 | - | 882,179 | 676,632 | - | 676,632 |

| 합 계 | 51,918,960 | (5,333,054) | 46,585,906 | 44,095,929 | (5,948,776) | 38,147,153 |

(2) 당분기와 전분기 중 평가충당금의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 기 초 | 5,948,776 | 5,376,972 |

| 설 정 | 1,036,249 | 1,636,831 |

| 환 입 | (1,756,367) | (1,365,654) |

| 환율변동효과 | 104,396 | 244,139 |

| 분기말 | 5,333,054 | 5,892,288 |

(3) 당분기와 전분기 중 재고자산평가손실은 1,036백만원 및 1,637백만원, 재고자산평가손실환입은 1,756백만원 및 1,366백만원이며 매출원가에 각각 가산(차감) 되었습니다.

9. 기타금융자산

(1) 당분기말과 전기말 현재 기타금융자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유 동 | 비유동 | 유 동 | 비유동 | |

| 금융상품 | 16,959,498 | 270,910 | 16,826,646 | 264,710 |

| 미수수익 | 777,204 | - | 210,245 | - |

| 당기손익-공정가치측정금융자산 | 1,559,060 | 4,502,550 | 1,134,900 | 3,762,050 |

| 기타포괄손익-공정가치측정금융자산 | - | 196,002 | - | 196,002 |

| 대여금 | 3,000,000 | - | - | - |

| 보증금 | 342,155 | 1,448,752 | 383,559 | 1,398,341 |

| 합 계 | 22,637,917 | 6,418,214 | 18,555,350 | 5,621,103 |

(2) 당분기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

|

주식수 (주/좌) |

지분율(%) | 장부금액 |

주식수 (주/좌) |

지분율(%) | 장부금액 | |

| 서울대 STH제3호 개인투자조합(*1) | 283 | 2.24 | 283,170 | 283 | 2.24 | 283,170 |

| 신보2021 제14차 후순위공모사채(*2) | - | - | - | - | - | - |

| 신보2024 제15차 후순위공모사채(*3) | - | - | - | - | - | - |

| 리바운드 신기술투자조합 제1호(*1) | 1,500,000,000 | 14.29 | 1,500,000 | 2,500,000,000 | 24.79 | 2,500,000 |

| 유진 챔피언 단기채 증권 자투자신탁 | - | - | 1,510,074 | - | - | - |

| 피지에스-씨앤씨아이 코리아 신기술사업투자조합 1호(*1) | 10 | 0.22 | 10,000 | 10 | 0.22 | 10,000 |

| 피지에스-씨앤씨아이 코리아 신기술사업투자조합 2호(*1) | 26 | 0.95 | 26,000 | 26 | 0.95 | 26,000 |

| 피지에스-씨앤씨아이 코리아 신기술사업투자조합 3호(*1) | 10 | 0.90 | 10,000 | 10 | 0.90 | 10,000 |

| 뉴테크놀로지 1호 신기술사업투자조합 | 300 | 5.09 | 311,732 | 300 | 5.09 | 311,732 |

| 뉴테크놀로지 출자 신기술사업투자조합 | 100 | 12.82 | 107,916 | 100 | 12.82 | 107,916 |

| 씨앤씨아이 바이오 신기술사업투자조합 제1호(*1) | 50 | 2.38 | 49,542 | 50 | 2.38 | 49,542 |

| 피지에스-씨앤씨아이 코리아 신기술사업투자조합 4호(*1) | 50 | 1.24 | 49,159 | 50 | 1.24 | 49,159 |

| 폴스타 씨앤씨아이 신기술사업투자조합 1호(*1) | 300 | 14.72 | 240,000 | 300 | 14.72 | 240,000 |

| 씨앤씨아이 렉투스 제1호 신기술사업투자조합 | 100 | 2.33 | 96,309 | 100 | 2.33 | 96,309 |

| 뉴웨이브 출자조합 제1호(*1) | 1,000,000 | 0.14 | 1,000 | 1,000,000 | 0.14 | 1,000 |

| 뉴웨이브 신기술투자조합 제1호(*1) | 39 | 1.12 | 39,000 | 39 | 1.12 | 39,000 |

| 씨앤씨아이-멜리오라 콘텐츠 신기술투자조합 | 220 | 16.06 | 213,226 | 220 | 16.06 | 213,226 |

| 피지에스-씨앤씨아이 코리아 신기술사업투자조합 5호 | 100 | 6.21 | 73,020 | 100 | 6.21 | 73,020 |

| 씨앤씨아이 신기술투자조합 제1호 | 1,000 | 6.90 | 741,976 | 1,000 | 6.90 | 741,976 |

| 오아시스 | 1,250 | 0.02 | 48,986 | 1,250 | 0.02 | 48,986 |

| 리-퍼시픽 신기술투자조합 제1호(*1) | 1 | 0.36 | 500 | 10 | 0.36 | 10,000 |

| 두산로보틱스 | - | - | - | 740 | 0.00 | 85,914 |

| 리-퍼시픽-라이프 신기술투자조합 제1호(*1) | 50 | 3.18 | 50,000 | - | - | - |

| 엘앤에스-리 글로벌 고성장 혁신펀드(*1) | 7,000 | 12.50 | 700,000 | - | - | - |

| 합 계 | 6,061,610 | 4,896,950 | ||||

(*1) 연결실체는 공정가치를 결정하기 위해 이용할 수 있는 정보가 불충분하고, 취득원가가 공정가치의 최선의 추정치를 나타낸다고 판단하여 취득원가로 측정하였습니다.

(*2) 연결실체는 전기 이전 ㈜코아시아 제5회 사모사채 발행과 관련하여 후순위공모사채 660백만원을 취득하였으며, 전액 평가손실을 인식하였습니다(주석 21 참고).

(*3) 연결실체는 당분기 중 ㈜코아시아 제7회 사모사채 발행과 관련하여 후순위공모사채 476백만원을 취득하였으며, 전액 평가손실을 인식하였습니다(주석 21 참고).

(3) 당분기말과 전기말 현재 기타포괄손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

|

주식수 (주/좌) |

지분율(%) | 장부금액 |

주식수 (주/좌) |

지분율(%) | 장부금액 | |

| ㈜엔이아이디 | 54,750 | 19.40 | 51,789 | 54,750 | 19.40 | 51,789 |

| ㈜에프원미디어 | 18,000 | 18.14 | 144,213 | 18,000 | 18.14 | 144,213 |

| 합 계 | 196,002 | 196,002 | ||||

10. 기타자산

(1) 당분기말과 전기말 현재 기타자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유 동 | 비유동 | 유 동 | 비유동 | |

| 선급금 | 533,520 | - | 503,316 | - |

| 선급비용 | 4,683,768 | 66,116 | 1,776,653 | 186,339 |

| 부가세대급금 | 535,678 | - | 657,535 | - |

| 반품재고회수권 | 10,988 | - | 10,316 | - |

| 합 계 | 5,763,954 | 66,116 | 2,947,820 | 186,339 |

11. 관계기업투자주식

(1) 당분기말과 전기말 현재 관계기업투자의 내역은 다음과 같습니다.

| (단위: 천원) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 회사명 | 소재지 | 업 종 | 결산일 | 당분기말 | 전기말 | ||||

| 지분율(%) | 취득원가 | 장부금액 | 지분율(%) | 취득원가 | 장부금액 | ||||

| CoAsia Electronics Corp. | 대만 | 유통업 | 12.31 | 20.25 | 16,462,850 | 23,263,689 | 20.25 | 16,462,850 | 19,493,669 |

| ZHONGWEI COMPANY LIMITED | 홍콩 | 무역업 | 12.31 | 32.50 | 692 | - | 32.50 | 692 | - |

| 합 계 | 16,463,542 | 23,263,689 | 16,463,542 | 19,493,669 | |||||

(2) 당분기와 전분기 중 관계기업에 대한 투자의 변동내역은 다음과 같습니다.

① 당분기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 회사명 | 기 초 | 평 가 | 기 타(*) | 분기말 |

| CoAsia Electronics Corp., | 19,493,669 | 3,745,339 | 24,681 | 23,263,689 |

(*) 지분법자본변동 등으로 구성되어 있습니다.

② 전분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 기 초 | 평 가 | 배 당 | 기 타(*) | 분기말 |

| CoAsia Electronics Corp., | 23,066,555 | (3,842,197) | (38,149) | 406,071 | 19,592,280 |

(*) 지분법자본변동 등으로 구성되어 있습니다.

(3) 당분기와 전분기 현재 관계기업에 대한 요약 재무정보는 다음과 같습니다.

① 당분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산총액 | 부채총액 | 매출액 | 분기순손익 | 총포괄손익 |

| CoAsia Electronics Corp., | 301,066,988 | 194,204,553 | 904,673,922 | 18,495,611 | 20,470,770 |

| ZHONGWEI COMPANY LIMITED | 69,416 | 395,999 | 761,016 | (28,808) | (28,808) |

② 전분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산총액 | 부채총액 | 매출액 | 분기순손익 | 총포괄손익 |

| CoAsia Electronics Corp., | 260,304,627 | 171,590,820 | 677,642,809 | (18,838,866) | (18,318,591) |

| ZHONGWEI COMPANY LIMITED | 84,478 | 220,258 | 800,864 | (2,615) | (2,615) |

(4) 당분기 및 전분기 현재 관계기업의 재무정보금액을 관계기업에 대한 지분의 장부금액으로 조정한 내역은 다음과 같습니다.

① 당분기

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 분기말순자산 | 연결실체지분율 | 순자산지분금액 | 내부거래 | 기 타(*) | 장부금액 |

| CoAsia Electronics Corp., | 106,862,435 | 20.25% | 21,637,116 | (24,707) | 1,651,280 | 23,263,689 |

| ZHONGWEI COMPANY LIMITED | (326,583) | 32.50% | (106,139) | - | 106,139 | - |

| 합 계 | 106,535,852 | 21,530,977 | (24,707) | 1,757,419 | 23,263,689 | |

(*) 취득시점에 인식한 투자차액의 미상각잔액 등으로 구성되어 있습니다.

② 전분기

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 분기말순자산 | 연결실체지분율 | 순자산지분금액 | 내부거래 | 기 타(*) | 장부금액 |

| CoAsia Electronics Corp., | 88,713,806 | 20.25% | 17,962,449 | (24,880) | 1,654,711 | 19,592,280 |

| ZHONGWEI COMPANY LIMITED | (135,780) | 32.50% | (44,129) | - | 44,129 | - |

| 합 계 | 88,578,026 | 17,918,320 | (24,880) | 1,698,840 | 19,592,280 | |

(*) 취득시점에 인식한 투자차액의 미상각잔액 등으로 구성되어 있습니다.

(5) 당분기와 전분기 중 관계기업에 대한 지분법손익의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 당분기 | 전분기 |

| 지분법이익 | 3,745,339 | - |

| 지분법손실 | - | (3,842,197) |

| 합 계 | 3,745,339 | (3,842,197) |

(6) 시장성 있는 종속기업 및 관계기업투자의 공정가치는 다음과 같습니다.

| (단위: 천원) | |||||

| 구 분 | 회사명 | 당분기말 | 전기말 | ||

| 시장가치 | 장부금액 | 시장가치 | 장부금액 | ||

| 관계기업 | CoAsia Electronics Corp.(*) | 58,956,232 | 23,263,689 | 20,500,966 | 19,493,669 |

(*) 대만 타이베이 거래소에 상장되어 있습니다.

12. 투자부동산

(1) 당분기말과 전기말 현재 투자부동산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||||

| 취득원가 | 손상차손 누계액 |

상각누계액 | 장부금액 | 취득원가 | 손상차손 누계액 |

상각누계액 | 장부금액 | |

| 토 지 | 11,106,949 | (74,862) | - | 11,032,087 | 11,106,949 | (74,862) | - | 11,032,087 |

| 건 물 | 4,749,200 | (5,544) | (925,680) | 3,817,976 | 4,749,200 | (5,544) | (813,107) | 3,930,549 |

| 합 계 | 15,856,149 | (80,406) | (925,680) | 14,850,063 | 15,856,149 | (80,406) | (813,107) | 14,962,636 |

(2) 당분기와 전분기 중 투자부동산의 변동 내역은 다음과 같습니다.

① 당분기

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 기 초 | 상 각 | 분기말 |

| 토 지 | 11,032,087 | - | 11,032,087 |

| 건 물 | 3,930,549 | (112,573) | 3,817,976 |

| 합 계 | 14,962,636 | (112,573) | 14,850,063 |

② 전분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기 초 | 처 분 | 상 각 | 대 체(*) | 분기말 |

| 토 지 | 8,848,548 | (1,992,170) | - | 3,443,205 | 10,299,583 |

| 건 물 | 3,338,536 | - | (112,695) | 742,268 | 3,968,109 |

| 합 계 | 12,187,084 | (1,992,170) | (112,695) | 4,185,473 | 14,267,692 |

(*) 임대면적 변동으로 유형자산에서 투자부동산으로 4,185백만원이 재분류되었습니다.

(3) 당분기와 전분기 중 발생한 투자부동산의 손익의 내용은 다음과 같습니다.

| (단위 : 천원) | ||

| 계정과목 | 당분기 | 전분기 |

| 임대 수익 | 448,801 | 513,875 |

| 임대 비용 | 132,120 | 141,872 |

(4) 당분기말과 전기말 현재 투자부동산에 대한 운용리스계약으로 연결실체가 받게 될 것으로 기대되는 미래 최소 리스료 내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

|

구 분 |

당분기말 |

전기말 |

|

1년 이내 |

329,436 | 508,375 |

|

1년 초과 2년 이내 |

9,000 | 90,000 |

|

합계 |

338,436 | 598,375 |

13. 유형자산

(1) 당분기말과 전기말 현재 유형자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 계정과목 | 당분기말 | 전기말 | ||||||

| 취득원가 | 상각 누계액 |

손상차손 누계액 |

장부금액 | 취득원가 | 상각 누계액 |

손상차손 누계액 |

장부금액 | |

| 토 지(*) | 26,166,956 | - | - | 26,166,956 | 26,166,956 | - | - | 26,166,956 |

| 건 물 | 44,437,283 | (10,286,559) | - | 34,150,724 | 44,120,157 | (9,070,050) | - | 35,050,107 |

| 임차개량자산 | 397,352 | (388,857) | - | 8,495 | 396,378 | (358,812) | - | 37,566 |

| 기계장치 | 150,882,987 | (104,568,973) | (1,259,217) | 45,054,797 | 161,332,562 | (104,829,639) | (4,533,532) | 51,969,391 |

| 차량운반구 | 804,889 | (598,282) | - | 206,607 | 865,954 | (556,931) | - | 309,023 |

| 공구와기구 | 27,415,064 | (23,335,454) | - | 4,079,610 | 27,935,090 | (21,428,530) | - | 6,506,560 |

| 비 품 | 8,023,918 | (6,170,148) | (1,500) | 1,852,270 | 7,867,701 | (5,631,258) | (1,657) | 2,234,786 |

| 시설장치 | 11,434,912 | (6,952,675) | - | 4,482,237 | 11,263,654 | (5,671,377) | - | 5,592,277 |

| 사용권자산 | 11,703,053 | (6,145,419) | - | 5,557,634 | 11,759,366 | (5,252,273) | - | 6,507,093 |

| 복구자산 | 208,911 | (190,459) | - | 18,452 | 204,130 | (161,472) | - | 42,658 |

| 건설중인자산 | 713,961 | - | - | 713,961 | 1,182,931 | - | - | 1,182,931 |

| 합 계 | 282,189,286 | (158,636,826) | (1,260,717) | 122,291,743 | 293,094,879 | (152,960,342) | (4,535,189) | 135,599,348 |

(*) 토지의 취득원가에는 재평가차액이 포함되어 있습니다.

(2) 당분기 및 전분기 중 유형자산의 변동 내역은 다음과 같습니다.

① 당분기

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 취 득 | 처분/폐기 | 상 각 | 대 체 | 기타(*) | 분기말 |

| 토 지 | 26,166,956 | - | - | - | - | - | 26,166,956 |

| 건 물 | 35,050,107 | - | (31,366) | (1,143,028) | - | 275,011 | 34,150,724 |

| 임차개량자산 | 37,566 | 2,373 | - | (35,214) | - | 3,770 | 8,495 |

| 기계장치 | 51,969,391 | 1,780,888 | (139,492) | (11,194,993) | 1,203,942 | 1,435,061 | 45,054,797 |

| 차량운반구 | 309,023 | - | (46,238) | (66,133) | - | 9,955 | 206,607 |

| 공구와기구 | 6,506,560 | 1,037,854 | - | (3,643,854) | 13,718 | 165,332 | 4,079,610 |

| 비 품 | 2,234,786 | 357,497 | (523) | (758,708) | - | 19,218 | 1,852,270 |

| 시설장치 | 5,592,277 | 6,160 | - | (1,207,509) | 15,250 | 76,059 | 4,482,237 |

| 사용권자산 | 6,507,093 | 1,093,824 | (116,103) | (2,041,594) | - | 114,414 | 5,557,634 |

| 복구자산 | 42,658 | - | - | (25,840) | - | 1,634 | 18,452 |

| 건설중인자산 | 1,182,931 | 743,905 | - | - | (1,242,812) | 29,937 | 713,961 |

| 합 계 | 135,599,348 | 5,022,501 | (333,722) | (20,116,873) | (9,902) | 2,130,391 | 122,291,743 |

(*) 환율변동효과 등으로 구성되어 있습니다.

② 전분기

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 취 득 | 처분/폐기 | 상 각 | 대 체(*1) | 재평가 | 기타(*2) | 분기말 |

| 토 지 | 27,955,134 | - | - | - | (3,443,204) | 186,382 | (911,351) | 23,786,961 |

| 건 물 | 40,673,540 | 20,636 | (485,090) | (1,173,806) | (3,751,599) | - | 767,210 | 36,050,891 |

| 임차개량자산 | 221,445 | - | (66,481) | (95,557) | - | - | 1,448 | 60,855 |

| 기계장치 | 69,143,162 | 763,374 | (45,970) | (13,163,020) | 1,074,794 | - | 3,914,117 | 61,686,457 |

| 차량운반구 | 336,561 | 21,142 | - | (71,857) | 25,707 | - | 32,483 | 344,036 |

| 공구와기구 | 7,195,824 | 3,544,973 | (116,218) | (4,381,833) | (202,435) | - | 328,861 | 6,369,172 |

| 비 품 | 2,752,997 | 374,651 | (12,581) | (1,024,152) | 207,026 | - | 69,855 | 2,367,796 |

| 시설장치 | 6,769,605 | 262,273 | - | (1,204,748) | 36,494 | - | 182,439 | 6,046,063 |

| 사용권자산 | 8,551,186 | 1,449,840 | (175,772) | (2,193,055) | (673,362) | - | 324,440 | 7,283,277 |

| 복구자산 | 124,994 | - | - | (70,177) | - | - | 3,990 | 58,807 |

| 건설중인자산 | 954,334 | 1,321,149 | - | - | (1,160,796) | - | 39,757 | 1,154,444 |

| 합 계 | 164,678,782 | 7,758,038 | (902,112) | (23,378,205) | (7,887,375) | 186,382 | 4,753,249 | 145,208,759 |

(*1) 투자부동산, 재고자산 대체 등이 포함되어 있습니다.

(*2) 환율변동효과 등으로 구성되어 있습니다.

(3) 토지의 공정가치평가

연결실체는 토지에 대하여 재평가모형을 적용하고 있습니다. 평가기준일은 2023년 12월 31일이며, 독립적인 외부평가인이 평가한 금액에 기초하여 공정가치로 측정되었습니다. 재평가는 보고기간말에 자산의 장부금액이 공정가치와 중요하게 차이가 나지 않도록 주기적으로 수행됩니다.

| (단위 : 천원) | ||||

| 구 분 | 취득원가 | 평가전 장부가액 | 재평가차액 | 평가후 장부가액 |

| 토 지 | 20,420,842 | 22,868,075 | 3,298,881 | 26,166,956 |

(4) 당분기말 현재 토지의 공정가치측정치에 대한 공정가치 서열체계 수준별 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 계 |

| 토 지 | - | - | 26,166,956 | 26,166,956 |

14. 무형자산

(1) 당분기말과 전기말 현재 무형자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||||||

| 취득원가 | 상각 누계액 |

손상차손 누계액 |

기타 | 장부금액 | 취득원가 | 상각 누계액 |

손상차손 누계액 |

기타 | 장부금액 | |

| 회원권 | 2,272,378 | - | (80,273) | - | 2,192,105 | 2,824,258 | - | (80,273) | - | 2,743,985 |

| 산업재산권 | 8,024,153 | (3,357,301) | - | - | 4,666,852 | 8,024,485 | (2,625,131) | - | (1,980) | 5,397,374 |

| 소프트웨어 | 6,904,483 | (5,933,271) | - | (337) | 970,875 | 6,800,900 | (5,341,862) | - | (337) | 1,458,701 |

| 기타무형자산 | 18,683,749 | (8,056,133) | (417,893) | (1,299,710) | 8,910,013 | 19,064,548 | (7,458,413) | (417,893) | (1,330,735) | 9,857,507 |

| 영업권 | 12,042,101 | - | (2,361,000) | - | 9,681,101 | 12,022,845 | - | (2,341,744) | - | 9,681,101 |

| 합 계 | 47,926,864 | (17,346,705) | (2,859,166) | (1,300,047) | 26,420,946 | 48,737,036 | (15,425,406) | (2,839,910) | (1,333,052) | 29,138,668 |

(2) 당분기와 전분기 중 무형자산의 변동 내역은 다음과 같습니다.

① 당분기

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 취 득 | 처분/폐기 | 상 각 | 기 타(*) | 분기말 |

| 회원권 | 2,743,985 | - | (551,880) | - | - | 2,192,105 |

| 산업재산권 | 5,397,374 | 1,648 | - | (732,170) | - | 4,666,852 |

| 소프트웨어 | 1,458,701 | 61,843 | - | (568,031) | 18,362 | 970,875 |

| 기타무형자산 | 9,857,507 | 22,500 | - | (1,001,019) | 31,025 | 8,910,013 |

| 영업권 | 9,681,101 | - | - | - | - | 9,681,101 |

| 합 계 | 29,138,668 | 85,991 | (551,880) | (2,301,220) | 49,387 | 26,420,946 |

(*) 환율변동효과 등으로 구성되어 있습니다.

② 전분기

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 취 득 | 처분/폐기 | 상 각 | 대 체 | 기 타(*) | 분기말 |

| 회원권 | 2,743,985 | - | - | - | - | - | 2,743,985 |

| 산업재산권 | 6,372,964 | 4,655 | (1,980) | (735,198) | 3,442 | - | 5,643,883 |

| 소프트웨어 | 2,008,762 | 205,899 | - | (745,329) | - | 37,250 | 1,506,582 |

| 기타무형자산 | 11,162,984 | - | - | (997,207) | - | 77,696 | 10,243,473 |

| 영업권 | 9,681,101 | - | - | - | - | - | 9,681,101 |

| 합 계 | 31,969,796 | 210,554 | (1,980) | (2,477,734) | 3,442 | 114,946 | 29,819,024 |

(*) 환율변동효과 등으로 구성되어 있습니다.

(3) 영업권

영업권은 연결실체의 경영진이 영업권을 관리하는 단위인 현금창출단위별(CGU)로 다음과 같이 배분되었습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 현금창출단위 | 내 역 | 당분기말 | 전기말 |

| ㈜코아시아넥셀 | 주문형 반도체 설계, 판매 및 용역서비스 | 7,564,171 | 7,564,171 |

| ㈜코아시아씨엠 카메라 | 휴대폰 카메라모듈 제조 및 판매 | 2,116,930 | 2,116,930 |

15. 리 스

(1) 당분기말과 전기말 현재 사용권자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 건 물 | 1,334,389 | 2,419,803 |

| 차량운반구 | 955,398 | 822,337 |

| 토지사용권 | 3,267,847 | 3,264,953 |

| 합 계 | 5,557,634 | 6,507,093 |

당분기 중 증가된 사용권자산은 1,094백만원(전분기 : 1,450백만원)입니다.

(2) 당분기말과 전기말 현재 리스부채의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 유 동 | 1,724,229 | 2,440,687 |

| 비유동 | 873,883 | 1,129,609 |

| 합 계 | 2,598,112 | 3,570,296 |

(3) 당분기와 전분기 중 리스와 관련하여 손익으로 인식된 금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

|

사용권자산의 감가상각비 |

||

|

건 물 |

1,518,783 | 1,664,373 |

|

차량운반구 |

447,378 | 441,743 |

| 토지사용권 | 75,433 | 86,939 |

|

합 계 |

2,041,594 | 2,193,055 |

|

리스부채에 대한 이자비용 |

102,632 | 231,070 |

|

단기소액리스료 |

348,894 | 268,826 |

(4) 당분기말과 전기말 현재 리스부채 및 금융리스부채의 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||