|

|

대표이사 등의 확인_57기3분기 |

분 기 보 고 서

(제 57 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 11 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 넥센 |

| 대 표 이 사 : | 배 중 열 (인) |

| 본 점 소 재 지 : | 경남 김해시 김해대로 2595 |

| (전 화) 055-333-0771 | |

| (홈페이지) http://www.nexencorp.com | |

| 작 성 책 임 자 : | (직 책) 담 당 (성 명) 김 지 훈 (인) |

| (전 화) 055-333-0771 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인_57기3분기 |

I. 회사의 개요

1. 회사의 개요

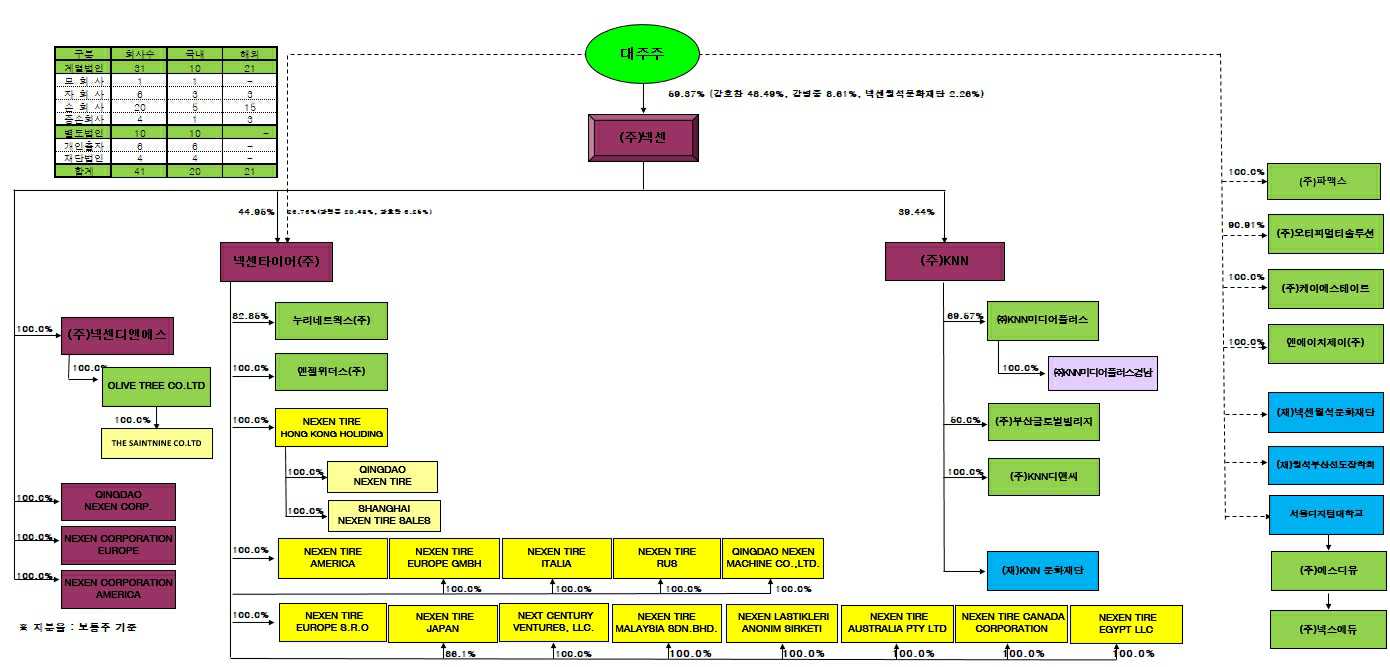

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 26 | - | 1 | 25 | 6 |

| 합계 | 27 | - | 1 | 26 | 7 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

Nexen Tire Canada Inc. | 법인 청산 |

| - | - |

| 사업연도 | 제57기 3분기 | 제56기 |

| 연결대상회사 | 1) (주)넥센디앤에스 2) Qingdao Nexen Co.,Ltd. 3) Nexen Corporation Europe, s.r.o. 4) Nexen Corporation America., Inc 5) 넥센타이어(주) 6) Nexen Tire America., Inc 7) Qingdao NexenTire Co.,Ltd. 8) Nexen Tire Europe Gmbh 9) Nexen Tire Hong Kong Holdings Limited 10) Shanghai Nexen Tire Sales Co.Ltd. 11) Nexen Tire Italia S.R.L 12) Nexen Tire Rus LLC 13) Nexen Tire Europe s. r. o. 14) Qingdao Nexen Machine Co.,Ltd. 15) 누리네트웍스(주) 16) 엔젤위더스(주) 17) Nexen Tire Japan.,Inc. 18) Next Century Ventures, LLC 19) Next Century Ventures Fund I, LP 20) Nexen Tire Malaysia Sdn.Bhd 21) Nexen Lastikleri Anonim Sirketi. 22) Nexen Tire Australia Pty Ltd 23) Nexen Tire Canada Corporation 24) Nexen Tire Egypt LLC 25) Olive Tree Co.,Ltd 26) The Saintnine Co., Ltd |

1) (주)넥센디앤에스 2) Qingdao Nexen Co.,Ltd. 3) Nexen Corporation Europe, s.r.o. 4) Nexen Corporation America., Inc 5) 넥센타이어(주) 6) Nexen Tire America., Inc 7) Qingdao NexenTire Co.,Ltd. 8) Nexen Tire Europe Gmbh 9) Nexen Tire Hong Kong Holdings Limited 10) Shanghai Nexen Tire Sales Co.Ltd. 11) Nexen Tire Canada Inc. 12) Nexen Tire Italia S.R.L 13) Nexen Tire Rus LLC 14) Nexen Tire Europe s. r. o. 15) Qingdao Nexen Machine Co.,Ltd. 16) 누리네트웍스(주) 17) 엔젤위더스(주) 18) Nexen Tire Japan.,Inc. 19) Next Century Ventures, LLC 20) Next Century Ventures Fund I, LP 21) Nexen Tire Malaysia Sdn.Bhd 22) Nexen Lastikleri Anonim Sirketi. 23) Nexen Tire Australia Pty Ltd 24) Nexen Tire Canada Corporation 25) Nexen Tire Egypt LLC 26) Olive Tree Co.,Ltd 27) The Saintnine Co., Ltd |

나. 회사의 법적·상업적 명칭

회사는 '주식회사 넥센' 이라 합니다.

영문으로는 'NEXEN CORPORATION' 이라 표기합니다.

다. 설립일자 및 존속기간

1968년 9월 10일 설립되었으며, 2002년 8월 22일에 '흥아타이어공업주식회사'에서 '주식회사 넥센'으로 상호를 변경하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

본사 주소는 경남 김해시 김해대로 2595이고, 본사 대표전화는 055-333-0771입니다. 당사의 홈페이지 주소는 http://www.nexencorp.com 입니다.

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

당사는 당사를 포함하여 넥센타이어(주)등 16개 계열사(공정거래법 기준)를 포함하는 넥센그룹의 모회사임과 동시에 자동차타이어용 튜브등 고무제품의 제조, 판매 및 물류사업을 영위하는 사업형 지주회사입니다.

연결주요종속회사인 넥센타이어(주)는 자동차용 타이어 제조, 판매, 렌탈 사업을, (주)넥센디앤에스 및 그 종속회사는 부동산임대와 매매, 부동산 개발 및 골프장 운용등을 주요 사업으로 하고 있습니다. 넥센타이어(주)는 2018년 종속회사로 편입되었습니다.

기타 자세한 사항은 동 공시서류 'Ⅱ.사업의 내용'을 참고하시기 바랍니다.

사. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1987년 12월 19일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

회사 본점 소재지는 경남 김해시 김해대로 2595입니다.

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.30 | 정기주총 | 사외이사 홍광식 사외이사 박창수 |

대표이사 강병중 대표이사 강호찬 |

감사 정천식 |

| 2022.03.29 | 정기주총 | - | 대표이사 배중열 사외이사 박차석 |

- |

| 2024.03.28 | 정기주총 | 사외이사 김홍수 사외이사 이형호 |

대표이사 강병중 대표이사 강호찬 |

사외이사 홍광식 사외이사 박창수 |

주) 경영진의 중요한 변동은 대표이사의 변동, 임원으로서 최대주주인자의 변동, 등기임원의 1/3이상 변동이 있는 경우에 한해 기재하였습니다.

다. 최대주주의 변동

최근 5사업연도내 최대주주 변동은 없습니다.

라. 상호의 변경

1977. 05. 09 "흥아타이어공업주식회사"로 상호변경

2002. 08. 22 "주식회사 넥센"으로 상호변경

마. 합병등에 관한 사항

2009. 09. 회사분할 (주)넥센디앤에스 신설

2017. 07. (주)넥센테크 매각

2017. 11. 넥센L&C(주) 흡수합병

2019. 07. Nexen Corporation Europe, s.r.o. 설립

2023. 09 Nexen Corporation America, Inc. 설립

바. 업종 또는 주된 사업의 변화

공정거래법 지주회사 관련법안을 근거로 ㈜넥센은 2013년 1월 1일부로 지주회사로 전환되었습니다.

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생

2012.03. 유상증자

2016.04. 주식분할 (기명식 보통주 및 기명식 우선주를 각 10주로 분할)

아. 종속회사에 대한 연혁

| 구분 | 회사명 | 회사의 연혁 | |

| 종속회사 | 넥센타이어(주) | 2000.02 넥센타이어주식회사로 상호변경 2017.08 넥센L&C(주) 지분매각 2017.09 엔젤위더스(주) 설립 2019.04 넥센중앙연구소(THE NEXEN univerCITY) 준공식 2019.06 무보증 공모사채 발행(제53회 일천억원) 2019.08 유럽공장(체코) 준공식 2020.01 업계 최초 비대면 타이어 방문 장착 서비스 '넥스트레벨 GO (NEXT LEVEL GO)' 론칭 2020.10 무보증 공모사채 발행(제54회 일천오백억원) 2021.09 유럽공장(체코) 2차 증설개시 |

|

| 넥센타이어 | 종속회사 | Qingdao Nexen Tire Co.,Ltd. | 2006.01 중국 청도법인 설립 2006.05 중국 청도공장 기공식 2008.01 타이어 생산 개시 |

| 종속회사 | Nexen Tire America., Inc | 2005.06 미국 판매법인 설립 2010.10 미국 판매법인 창고취득 |

|

| 종속회사 | Nexen Tire Europe GmbH | 2008.03 유럽(독일) 판매법인 설립 | |

| 종속회사 | Nexentire Hong Kong Holdings Limited | 2011.08 홍콩지주회사 설립 | |

| 종속회사 | Shanghai Nexen tire Sales Co.Ltd. | 2011.12 상해판매법인 설립 | |

| 종속회사 | Nexen Tire Italia S.R.L | 2012.09 이태리판매법인 설립 | |

| 종속회사 | Nexen Tire Rus LLC | 2014.02 러시아판매법인 설립 | |

| 종속회사 | Qingdao Nexen Machine Corporation Co.,Ltd. | 2014.05 넥센산기(주)(소멸회사) 흡수합병으로 인해 소멸회사의 해외자회사를 해외종속회사로 편입 | |

| 종속회사 | Nexen Tire Europe s.r.o. | 2014.12 체코법인 설립 2017.06 상호 변경 2019.08 유럽공장(체코) 준공식 2021.09 유럽공장(체코) 2차 증설개시 |

|

| 종속회사 | 누리네트웍스(주) | 2015.07 누리네트웍스(주) 설립 2017.06 (주)에이치티아이엘(소멸회사)과 합병 |

|

| 종속회사 | Nexen Tire Japan Inc. | 2016.10 Nexen Tire Japan Inc. 설립 2020.04 종속회사로 편입 |

|

| 종속회사 | 엔젤위더스(주) | 2017.09 엔젤위더스(주) 설립 | |

| 종속회사 | NEXT CENTURY VENTURES, LLC | 2021.03 미국 CVC 설립 | |

| 종속회사 | Next Century Ventures Fund I, LP | 2021.04 미국 FUND 설립 | |

| 종속회사 | NEXEN TIRE MALAYSIA SDN.BHD. | 2020.01 NEXEN TIRE MALAYSIA SDN.BHD. 설립 2021.06 종속회사로 편입 |

|

| 종속회사 | NEXEN LASTIKLERI ANONIM SIRKETI | 2021.09 튀르키예판매법인 설립 | |

| 종속회사 | NEXEN TIRE AUSTRALIA PTY LTD | 2020.03 NEXEN TIRE AUSTRALIA PTY LTD 설립 2022.09 종속회사로 편입 |

|

| 종속회사 | Nexen Tire Canada Corporation | 2022.11 Nexen Tire Canada Corporation 설립 2023.03 종속회사로 편입 |

|

| 종속회사 | NEXEN TIRE EGYPT LLC | 2023.01 NEXEN TIRE EGYPT LLC 설립 | |

| 넥센디앤에스 | 종속회사 | Olive Tree Co.,Ltd | 2019.11 The Saintnine Co., Ltd.(舊,Hiraiwa Kanko Co.,Ltd.) 인수 |

| 종속회사 | The Saintnine Co., Ltd. | 2022.01 The Saintnine Co., Ltd.로 상호변경 | |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 57기 (당분기말) |

56기 (2023년말) |

55기 (2022년말) |

54기 (2021년말) |

53기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 53,543,977 | 53,543,977 | 53,543,977 | 53,543,977 | 53,543,977 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 26,771,989 | 26,771,989 | 26,771,989 | 26,771,989 | 26,771,989 | |

| 우선주 | 발행주식총수 | 3,600,600 | 3,600,600 | 3,600,600 | 3,600,600 | 3,600,600 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 1,800,300 | 1,800,300 | 1,800,300 | 1,800,300 | 1,800,300 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 28,572,289 | 28,572,289 | 28,572,289 | 28,572,289 | 28,572,289 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 80,000,000 | - | 80,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 53,543,977 | 3,600,600 | 57,144,577 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 53,543,977 | 3,600,600 | 57,144,577 | - | |

| Ⅴ. 자기주식수 | 5,097,967 | 180,000 | 5,277,967 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 48,446,010 | 3,420,600 | 51,866,610 | - | |

주1) 당사는 2016년 4월 28일을 기준일로 하여 주식분할을 실시하였으며, 이에 따라 기명식 보통주 및 기명식 우선주(각 1주당 액면가 5,000원)를 각 1주당 10주(주당 액면가 500원)로 분할하였습니다. 상기 주식의 총수 현황은 주식분할로 인한 주식수의 변경을 반영한 수치입니다.

주2) 당사는 주가안정 및 주주가치 제고를 위하여 자사주신탁계약에 의해 2018년 842,501주, 2020~2021년 860,338주, 2022년 1,238,000주, 2023년 1,114,000주의 자기주식을 취득하였으며 이는 신탁계약기간 만료에 따라 해지 후 현물 보유 중입니다.또한 당기 중 신영증권과 50억원의 자사주 신탁계약을 체결하였으며, 당분기말 현재 1,043,128주의 자기주식을 추가 취득하였습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | 180,000 | - | - | - | 180,000 | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | 180,000 | - | - | - | 180,000 | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | 1,043,128 | - | - | 1,043,128 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 4,054,839 | - | - | - | 4,054,839 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 4,054,839 | 1,043,128 | - | - | 5,097,967 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 4,054,839 | 1,043,128 | - | - | 5,097,967 | - | ||

| 우선주 | 180,000 | - | - | - | 180,000 | - | |||

주) 당사는 주가안정 및 주주가치 제고를 위하여 자사주신탁계약에 의해 2018년 842,501주, 2020~2021년 860,338주, 2022년 1,238,000주, 2023년 1,114,000의 자기주식을 취득하였으며 이는 신탁계약기간 만료에 따라 해지 후 현물 보유 중입니다.

또한 당기 중 신영증권과 50억원의 자사주 신탁계약을 체결하였으며, 당분기말 현재1,043,128주의 자기주식을 추가 취득하였습니다.

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 천원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2024.05.23 | 2024.11.22 | 5,000 | 4,983 | 99.65 | - | - | - |

주) 상기 자기주식 취득현황 상세내역은 자사주 신탁계약종료 시점에 공시예정입니다.

라. 종류주식(우선주)발행현황

| [2024. 09. 30 현재] | (단위 : 천원) |

| 구 분 | 우선주(1차) | 우선주(2차) | 우선주(3차) | ||

|---|---|---|---|---|---|

| 발행일자 | 1989년 7월 | 1989년 11월 | 1990년 11월 | ||

| 주당 발행가액(액면가액) | 5 | 5 | 5 | ||

| 발행총액(발행주식수) | 1,200,000(240,000) | 133,335(26,667) | 466,965(93,393) | ||

| 현재잔액(현재주식수) | 1,200,000(2,400,000) | 133,335(266,670) | 466,965(933,930) | ||

| 주식의 내용 |

이익배당에 관한 사항 | 보통주배당율+1% 비참가,비누적적 |

보통주배당율+1% 비참가,비누적적 |

보통주배당율+1% 비참가,비누적적 |

|

| 잔여재산분배에 관한 사항 | - | - | - | ||

| 상환에 관한 사항 | 상환조건 | - | - | - | |

| 상환방법 | - | - | - | ||

| 상환기간 | - | - | - | ||

| 주당 상환가액 | |||||

| 1년 이내 상환예정인 경우 |

- | - | - | ||

| 전환에 관한 사항 | 전환조건 | - | - | - | |

| 전환청구기간 | - | - | - | ||

| 전환으로 발행할 주식의 종류 |

- | - | - | ||

| 전환으로 발행할 주식 수 |

- | - | - | ||

| 의결권에 관한 사항 | 의결권이 없는 우선주 | 의결권이 없는 우선주 | 의결권이 없는 우선주 | ||

| 기타 투자 판단에 참고할 사항 | - | - | - | ||

주) 발행총액은 액면가 5,000원, 현재잔액은 액면가 500원으로 작성되었습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 30일 | 제53기 정기주주총회 | - 감사위원회 도입 관련 - 주식매수선택권 도입 관련 |

- 감사에서 감사위원회로의 전환을 위한 신설 - 주주제안 |

| 2023년 03월 29일 | 제55기 정기주주총회 | - 사업목적 추가 | - 신규사업 추진 및 사업 영역 확대를 위한 목적 추가 |

| 2024년 03월 28일 | 제56기 정기주주총회 | - 사업목적 추가 - 배당기준일 별도 설정 |

- 기타 고무제품의 제조 및 판매 항목을 세분화 함 - 배당 기준일을 이사회에서 별도로 정할 수 있도록 규정 정비 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득, 소유 및 관리함으로써 자회사 제반 사업내용을 지배, 육성, 경영지도 및 정리하는 지주사업 | 영위 |

| 2 | 자회사 등(자회사, 손자회사 및 손자회사가 지배하는 회사를 포함한다)에 대한 업무 및 자금지원 사업 | 영위 |

| 3 | 자회사 등에 대한 자금지원을 위한 자금조달사업 | 영위 |

| 4 | 경영자문, 컨설팅 및 시장조사업 | 영위 |

| 5 | 연구 및 기술개발과 기술정보의 제공업 | 영위 |

| 6 | 자회사 등과 설비, 전산시스템 등의 공동활용 및 상품의 공동개발, 판매 등을 위한 사무지원 사업 | 영위 |

| 7 | 상표권 및 브랜드 등 지적재산권의 라이센스업 | 영위 |

| 8 | 국내외 광고의 대행업 및 광고물의 제작 및 매매업 | 미영위 |

| 9 | 각종 타이어 및 튜브 제조, 판매 및 제조에 관한 기술용역업 | 영위 |

| 10 | 기타 고무제품의 제조 및 판매 | 영위 |

| 11 | 부동산 매매 및 임대업 | 영위 |

| 12 | 골프장비 제조 및 판매 | 영위 |

| 13 | 무역업 | 영위 |

| 14 | 군납업 | 영위 |

| 15 | 종합 레저운용 사업 | 미영위 |

| 16 | 각종 체육 시설업 | 미영위 |

| 17 | 스테인레스 와이어 및 와이어 로프 제조 및 판매 | 미영위 |

| 18 | 전자상거래 및 관련 서비스업 | 영위 |

| 19 | 방송 관련 사업 | 미영위 |

| 20 | 수출대행업 | 영위 |

| 21 | 목축업 | 미영위 |

| 22 | 창고화물 보관업 | 영위 |

| 23 | 일반화물 운송업 | 영위 |

| 24 | 일반화물 운송 주선업 | 영위 |

| 25 | 국제해상 및 항공화물 운송주선업 | 영위 |

| 26 | 서비스하역업 | 영위 |

| 27 | 인력공급업 | 영위 |

| 28 | 기타 운송관련 서비스업 | 영위 |

| 29 | 신기술사업 관련 투자, 관리, 운영사업 및 창업지원사업 | 미영위 |

| 30 | 플라스틱 제품 제조 및 판매 | 영위 |

| 31 | 전항에 부대되는 일체의 사업 및 투자 | 영위 |

나-1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023년 03월 29일 | - | 29. 신기술사업 관련 투자, 관리, 운영사업 및 창업지원사업 |

| 추가 | 2024년 03월 28일 | - | 30. 플라스틱 제품 제조 및 판매 |

주) 2024년 3월 28일 주총시 추가된 사업목적 '30.플라스틱 제품 제조 및 판매'는 기존 사업목적 '기타 고무제품의 제조 및 판매'을 구체화한 것으로 아래 나-2.변경사유 및 나-3.정관상 사업목적 추가현황표 작성은 생략하였습니다.

나-2. 변경 사유

1) 변경 취지 및 목적, 필요성

신규 사업 추진 및 사업 영역 확대 목적 (나-3. 1)번 참조)

2) 사업목적 변경 제안 주체 : 이사회

3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

'나-3. 5)번 참조

나-3. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 신기술사업 관련 투자, 관리, 운영사업 및 창업지원사업 | 2023년 03월 29일 |

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

4차 산업혁명, 지속 가능한 성장 등 전 세계 산업 Mega Trend는 빠르게 변화하고 있으며, 그에 맞추어 기술 변화의 속도도 빨라지고 있습니다. 당사도 변화하는 기술 흐름에 선제적으로 대응하고자 당사 본업과의 관련성이 높은 기술을 개발하거나 보유하고 있는 회사에 투자, 사업 협력, 전략적 제휴 등을 고려하고 있으며, 그 일환으로 국내에 CVC를 설립하여 운영하는 것을 검토하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

신기술사업금융업자(이하 '신기사')는 일부 제도적 차이가 있음에도 불구하고 사업 본질상 창업투자회사(이하 '창투사')와 유사한 사업으로 분류할 수 있습니다.

한국벤처캐피탈협회에 따르면, 2023년 3월 기준 국내 창투사는 234개사이며, 여신금융업회에 따르면 신기사는 총 97개사가 등록되어 있습니다. 또한 투자조합은 벤처투자조합과 신기술사업투자조합이 각각 1,500여개, 개인투자조합이 2,000여개 이상이 등록되어 있는 것으로 파악되며, 그 수 및 조합결성규모는 꾸준히 증가하고 있는 추세입니다.

다만, 그러함에도 불구하고 실제 투자를 집행하는 신규투자 건수는 2022년부터 하락 추세로 접어들어 금년 1사분기에는 전년 동 분기 대비 급감한 것으로 확인되며, 이는 후술할 전세계적 금리 인상 및 유동성 축소 움직임과 깊은 관련이 있는 것으로 보입니다. 당사는 이를 대외적 요인에 의한 일시적인 상황으로 판단하고 있으며, 건전한 시장 조정을 거친 후에는 본 산업은 다시 안정적인 성장을 구가할 수 있을 것으로 예상하고 있습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

현재 사업계획을 수립 중인 단계로 아직 예상 투자금액이 구체화되거나 정해진 바는 없습니다. 다만, 여신전문금융업법 제5조에 따라 신기술사업금융업을 영위하고자할 경우 자본금은 100억원 이상을 확보하여야 하며, 이후 신기술투자조합(Fund)을 결성하여 투자하기 위해서는 유한책임사원으로서의 추가 투자 재원이 필요한 것으로판단됩니다. 이에 대한 내용이 구체화 되고 이사회 등 적절한 의사결정 절차가 완료되면 대외적으로 투명하게 공개할 예정입니다.

4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

현재 VC/스타트업 업계 시장조사, 사례조사, 제 규정 검토 등을 바탕으로 당사에 가장 적합한 사업 모델을 수립하는 단계에 있습니다. 이러한 사업 모델에는 당사 상황에 가장 적합하다고 판단되어지는 시장 진입 시점도 포함되어 있으며, 충분한 검토를 바탕으로 사업 모델을 확립하고 적정한 시점이 되었다고 판단이 될 때 본격적으로추진할 계획입니다.

5) 기존 사업과의 연관성

VC를 설립하여 투자를 진행하게 될 경우 우선 투자 대상은 당사 기존 사업과의 연관성이 높은 기술을 개발, 보유하고 있는 업체가 될 것으로 판단하고 있습니다. 물론 이는 아직 확정된 바는 아니며, 향후 구체적 사업 모델 수립시 변동될 수는 있습니다.

또한 본 사업 진입시 당사의 자회사인 넥센타이어㈜가 미국에 설립하여 운영 중인

'넥스트 센츄리 벤처스 (미국 소재)’와의 업무 협업을 통해 상호 역량을 강화시킬 수있을 것으로 판단되며, 넥스트 센츄리 벤처스 산하의 투자조합(Next Century Ventures Fund I)에 당사가 주요 유한책임사원(LP)으로 등록되어 있는 바, 투자 측면에서의 효율성 또한 높일 수 있는 계기가 될 것으로 예상하고 있습니다.

6) 주요 위험

전 세계적 금리 상승 추이 및 유동성 축소 움직임은 본 산업의 위기요인으로 판단하고 있습니다.

금리 상승 및 유동성 축소로 인해 투자조합에 투자하는 유한책임사원의 기대수익률이 높아지는 점은 투자 활성화에 있어 단기적으로 부정적인 영향입니다. 이는 장기간 자체 수익 없이 외부 투자자에 의존하여야 하는 스타트업 입장에서는 기업의 지속 가능성을 고민하게 하여 경영활동을 위축시키고, 기존 투자자(VC) 입장에서는 기 투자자금의 회수 가능성을 낮추는 요인으로 작용하기 때문입니다.

그럼에도 불구하고 현재와 같은 건전한 시장의 조정 과정이 지나고 나면, 실제 뛰어난 역량을 보유하고 있는 VC와 스타트업 위주로 산업이 재편되는 효과가 나타날 것으로 보여져 장기적으로는 산업 전체의 발전에 긍정적인 요인이 될 것으로 판단하고 있습니다.

7) 향후 추진계획

회사 내부적으로 구체적인 사업모델, 시장 진입시점 등을 검토하고 있으며, 이러한

내부 검토가 완료되면 이사회 승인 등 내부 의사결정 절차를 완료하고, 이사회 승인을 전제로 외부에 즉시 투명하게 진행계획을 공개할 예정입니다.

8) 미추진 사유

'해당사항 없음'

II. 사업의 내용

당사는 2013년 1월 1일부로 지주회사로 전환되었으며, 직접 사업활동을 함과 동시에다른 회사를 지배하기 위하여 주식을 소유하고 있는 사업형 지주회사에 해당합니다.

지주부문과 고무 및 물류 사업을 담당하는 당사는 자동차 타이어의 제조 및 판매 사업을 영위하는 넥센타이어(주), 방송업을 영위하는 (주)케이엔엔, 임대부문의 (주)넥센디앤에스를 자회사로 보유하고 있습니다. 당사는 투명한 지배구조를 바탕으로 경영 효율성 및 투명성을 제고하고 자회사들의 자율경영과 책임경영을 발전시키게 될 것입니다.

1. 사업의 개요

당사는 지주회사이며 고무, 물류, 임대 부문등으로 구분됩니다. 당사의 매출액은 제품, 운송매출 및 관계회사 지분법 수익등으로 구성되어 있으며, 연결조정 후 2024년 9월 30일기준 24,259억원의 매출액을 실현하였습니다.

○ 지주회사의 사업부문 및 사업부문별 해당 종속회사의 현황

| 구 분 | 영 업 | 회사명 |

|---|---|---|

| 지주회사 | 지주회사 및 경영컨설팅 서비스 | (주)넥센 |

| 고무부문 | 자동차타이어 등 고무제품의 제조 및 판매 |

(주)넥센, 넥센타이어(주) Qingdao Nexen Co.,Ltd. Qingdao Nexen Tire.Co.,Ltd. Nexen Tire America, Inc. Nexen Tire Europe Gmbh Nexen Tire HongKong Holdings Limited Shanghai NexenTire Sales Co., Ltd. Nexen Tire Italia S.R.L Nexen Tire Rus LLC Nexen Tire Europe s.r.o. (구: Nexen Tire Corporation Czech s.r.o) Nexen Tire Japan.,Inc. Nexen Tire Malaysia Sdn.Bhd. Nexen Lastikleri Anonim Sirketi Nexen Tire Australia PTY LTD Nexen Tire Canada Corporation Nexen Tire Egypt LLC |

| 물류부문 | 수출입물류 서비스 | (주)넥센, 누리네트웍스(주), Nexen Corporation Europe, s.r.o., Nexen Corporation America,Inc. |

| 임대부문 | 부동산 임대 및 매매 | (주)넥센디앤에스, Olive Tree Co.,Ltd |

| 기계부문 | 자동차타이어용 몰드 판매 | Qingdao Nexen Machine Co.,Ltd. |

| 골프장부문 | 골프장 운영 | The Saintnine Co.,Ltd. |

| 기 타 | 제과.제빵 외 | 엔젤위더스(주), Next Century Ventures, LLC., Next Century Ventures Fund I, LP |

주1) 2018년 넥센타이어(주)가 관계기업에서 종속기업으로 재분류되었으며, 넥센타이어(주)의 종속기업인 Qingdao Nexen Tire.Co.,Ltd., Nexen Tire America, Inc., Nexen Tire Europe Gmbh, Nexen Tire HongKong Holdings Limited, Shanghai NexenTire Sales Co., Ltd., Nexen Tire Italia S.R.L, Nexen Tire Rus LLC, Nexen Tire Europe s.r.o., 누리네트웍스(주), Qingdao Nexen Machine Co.,Ltd., 엔젤위더스(주) 또한 종속회사에 포함되었습니다.

주2) 2019년 Nexen Corporation Europe, s.r.o., Olive Tree Co.,Ltd., The Saintnine Co.,Ltd.(舊,Hiraiwa Kanko Co.,Ltd.)가 종속회사에 포함되었습니다.

주3) Nexen Tire Japan.,Inc.는 2020년 지분 추가 취득으로 종속회사에 포함되었으며, 2021년 Next Century Ventures, LLC, Next Century Ventures Fund I, LP, Nexen Tire Malaysia Sdn.Bhd., Nexen Lastikleri Anonim Sirketi, 2022년 Nexen Tire Australia PTY LTD, 2023년 Nexen Tire Canada Corporation, Nexen Tire Egypt LLC, Nexen Corporation America,Inc가 종속회사에 포함되었습니다.

○ 사업부문별 요약 손익현황

(단위: 천원)

| 사업부문 | 제57기 3분기 | 제56기 | 제55기 | |||

|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 매출액 | 영업이익 | 매출액 | 영업이익 | |

| 고무부문 | 2,370,889,640 | 174,291,604 | 2,979,281,761 | 210,521,086 | 2,894,899,100 | (34,751,662) |

| 물류부문 | 246,959,354 | 11,905,872 | 287,192,208 | 11,825,418 | 530,115,526 | 10,259,723 |

| 임대부문 | 3,026,308 | 330,305 | 4,320,672 | 575,973 | 4,340,274 | 1,048,119 |

| 기타 | 17,904,011 | 10,101,697 | 17,696,254 | 6,428,129 | 16,945,432 | 11,369,024 |

| 연결조정효과 | (212,898,335) | (9,444,875) | (252,429,041) | (8,312,561) | (442,350,326) | (10,468,181) |

| 합계 | 2,425,880,978 | 187,184,603 | 3,036,061,854 | 221,038,045 | 3,003,950,006 | (22,542,977) |

주1) 사업부문 '기타'는 기계부문과 골프장부문 및 관계기업의 배당수익 등으로 구성되어 있습니다.

주2) 연결조정효과는 사업부문별 매출에 대한 내부손익 제거 금액 및 관계기업에 대한 지분법평가손익을 포함하고 있습니다.

주3) 2018년 7월 넥센타이어(주) 및 그 종속회사가 연결회사로 편입되었습니다.

주4) 2019년 Nexen Corporation Europe, s.r.o., Olive Tree.Co.,Ltd., The Saintnine Co.,Ltd.가 종속회사에 포함되었습니다.

주5) 2020년 Nexen Tire Japan.,Inc. 2021년 Next Century Ventures, LLC, Next Century Ventures Fund I, LP, Nexen Tire Malaysia Sdn.Bhd., Nexen Lastikleri Anonim Sirketi, 2022년 Nexen Tire Australia PTY LTD, 2023년 Nexen Tire Canada Corporation, Nexen Tire Egypt LLC, Nexen Corporation America,Inc.가 종속회사에 포함되었습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) |

|---|---|---|---|---|---|

| 고무사업 | 내수 수출 |

타이어 | PCR LTR SUV 산업차량 |

MILECAP2 i.Q series1 WINGUARD SPORT2 ROADIAN GTX,HTX,MTX,CTX ROADIAN CT8 N'priz AH8 N'blue S,HD plus,4SEASON N'FERA Supreme,SU1,SUR4G N'FERA SPORT NEXEN NEXT-LEVEL(렌탈) |

2,185,205(90.1%) |

| 튜 브 | 자동차용 | NEXEN | 95,607(3.9%) | ||

| 기 타 | 골프볼외 | NEXEN, SAINTNINE |

62,971(2.6%) | ||

| 물류사업 | 기타 | 기타 | - | - | 71,905(3.0%) |

| 임대사업 | 기타 | 기타 | - | - | 2,268(0.1%) |

| 기 타 | 기타 | 기타 | - | - | 7,925(0.3%) |

| 합 계 | 2,425,881(100%) | ||||

주1) 사업부문 '기타'는 기계부문 매출액과 골프장 수익 등으로 구성되어 있습니다.

주2) 2018년 7월부로 넥센타이어(주) 및 그 종속회사가 연결편입되었습니다.

나. 주요 제품 등의 가격변동추이

| (단위 : 원) |

| 품 목 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|

| 자동차용 타이어 | 65,927 | 63,874 | 63,348 |

| 튜브 | 14,010 | 12,512 | 12,050 |

| SOLID TIRE | 186,998 | 187,698 | 174,344 |

(1) 산출기준

매출평균가격 = 매출액 ÷매출수량

(2) 주요 가격변동원인

가격변동의 주요 원인으로는 매출된 제품구성(MIX)의 변화와 판매가격, 환율변동 등이 있습니다.

3. 원재료 및 생산설비

■ 주요 원재료

가. 주요 원재료 등의 현황

| (단위 : 억원, %) |

| 사업부문 | 품목 | 매입유형 | 품 목 | 구체적용도 | 매입액(비율) | 비 고 |

|---|---|---|---|---|---|---|

| 고무사업 | 타이어 | 원부재료 | 천연고무 합성고무 코드류 카본블랙 기타 |

TIRE S/W TREAD CARCASS TUBE CMB등 제조용 |

2,093(22.8%) 2,410(26.3%) 1,295(14.1%) 1,360(14.9%) 2,004(21.9%) |

Sri Trang외 금호석유외 효성외 OCI외 기타 |

나. 주요 원재료 등의 가격변동추이

| (단위 : 원/KG) |

| 품 목 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|

| 천연고무 | 2,410 | 2,182 | 2,373 |

| 합성고무 | 2,810 | 2,854 | 2,900 |

| 코드 | 2,888 | 3,231 | 3,902 |

| 카본(GPF) | 1,775 | 1,704 | 1,908 |

| 비드와이어 | 1,404 | 1,575 | 2,010 |

다. 주요 원재료 매입처 현황

| 사업부문 | 매입유형 | 품목 | 주요매입처 | 주요매입처와의 특수관계 여부 |

공급시장의 독과점 정도 |

공급의 안정성 |

| 타이어 | 원재료 | 천연고무 | PT. KIRANA PERMATA | 부 | - | 연간 사용량 및 생산계획을 고려하여 안정적으로 공급. |

| PT. Djambi Waras | ||||||

| PT. KARINI UTAMA | ||||||

| Southland Global | ||||||

| 합성고무 | 금호석유화학 | 부 | 독과점형태 | 신규 사용품을 제외한 품목에 대해서는 안정적인 공급. | ||

| LG화학 | ||||||

| 스틸코드 | 효성 | 부 | - | 연간 사용량 및 생산계획을 고려하여 안정적으로 공급. | ||

| SNTON | ||||||

| 텍스타일 | 코오롱 | 부 | - | 연간 사용량 및 생산계획을 고려하여 안정적으로 공급. | ||

| KORDSA | ||||||

| 카본블랙 | OCI | 부 | - | 구매 품목별 거래처 다변화로 안정적인 공급 유지. | ||

| 비를라카본코리아 | ||||||

| 비드와이어 | 효성 | 부 | - | 연간 사용량 및 생산계획을 고려하여 안정적으로 공급. | ||

| 고려제강 |

■ 생산 및 설비

[고무부문]

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (타이어 단위: 천개, 타이어외 단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|---|---|

| 고무 | 타이어 | 양산공장 | 13,345 | 17,625 | 18,219 |

| 청도공장 | 8,169 | 10,643 | 10,064 | ||

| 창녕공장 | 8,732 | 11,493 | 11,410 | ||

| 유럽공장 | 5,004 | 5,380 | 5,590 | ||

| 계 | 35,250 | 45,141 | 45,283 | ||

| 타이어 (산업차량) |

김해공장 | 37,497 | 45,069 | 48,092 | |

| 튜브 | 김해공장 | 39,890 | 60,425 | 76,169 | |

| 기타 | 김해공장외 | 43,082 | 57,367 | 58,281 | |

| 계 | 120,469 | 162,861 | 182,542 | ||

(2) 생산능력의 산출근거

<타이어>

(가) 산출방법 등

① 산출기준 - 일생산 평균수량

② 산출방법 - 생산가능일수×일생산 평균수량

(나) 평균가동시간

일평균가동시간 : 24시간

월평균가동일수 : 28일

년가동가능일수 : 365일 (생산공장 년가동가능일수는 달력일수 기준)

<타이어(산업차량),튜브,기타>

(가) 산출방법 등

① 산출기준

| 품명 | 사업소 | 일일생산능력 | 가동일수 | 생산능력 | 비고 |

|---|---|---|---|---|---|

| 타이어 (산업차량) |

김해공장 | 55,300KG | 209일 | 11,557,700 | |

| 튜브 | 김해공장 | 72,700KG | 184일 | 13,376,800 | |

| 기타 | 김해공장외 | 120,000KG | 182일 | 21,840,000 |

② 산출방법

일일생산능력 ×가동일수×평균제품제조원가

(나) 평균가동시간

―김해공장 22시간

―시화공장 22시간

나. 생산실적 및 가동률

(1) 생산실적

| (타이어 단위: 천개, 타이어외 단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|---|---|

| 고무 | 타이어 | 양산공장 | 12,375 | 16,231 | 16,747 |

| 청도공장 | 7,873 | 9,972 | 8,781 | ||

| 창녕공장 | 8,197 | 10,856 | 10,726 | ||

| 유럽공장 | 4,699 | 4,929 | 5,211 | ||

| 계 | 33,144 | 41,988 | 41,465 | ||

| 타이어 (산업차량) |

김해공장 | 33,926 | 42,881 | 43,063 | |

| 튜브 | 김해공장 | 31,774 | 45,368 | 54,762 | |

| 기타 | 김해공장외 | 33,943 | 44,928 | 47,996 | |

| 계 | 99,643 | 133,177 | 145,821 | ||

(2) 당해 사업연도의 가동률

| (단위 : %) |

| 사업부문 | 사업소 | 연간가동가능시간 | 연간실제가동시간 | 평균가동률 |

|---|---|---|---|---|

| 고무 | 양산공장 | 6,576 | 6,092 | 92.6% |

| 청도공장 | 6,576 | 6,336 | 96.4% | |

| 창녕공장 | 6,576 | 6,168 | 93.8% | |

| 유럽공장 | 6,576 | 6,196 | 94.2% | |

| 김해공장외 | 5,082 | 4,224 | 83.1% | |

| 합 계 | 31,386 | 29,016 | 92.4% | |

[물류부문]

물류부문은 사업의 특성상 생산실적 및 가동률을 측정하기 곤란하여 기재를 생략합니다.

[임대부문]

임대부문은 사업의 특성상 생산실적 및 가동률을 측정하기 곤란하여 기재를 생략합니다.

[기계부문]

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 백만원) |

| 제조부문 | 품목 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|---|

| 청도넥센기계 | 몰드 | 8,439 | 11,053 | 11,494 |

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준 - 일생산평균수량

② 산출방법 - 생산가능일수 × 일생산 평균수량

(나) 평균가동일수

월 평균가동일수: 20일

나. 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 제조부문 | 품목 | 제57기 3분기 |

|---|---|---|

| 청도넥센기계 | 몰드 | 1,751 |

[골프장부문]

골프장부문은 사업의 특성상 생산실적 및 가동률을 측정하기 곤란하여 기재를 생략합니다.

다. 생산설비의 현황 등

| [자산항목 :토지 ] | (단위 :백만원,㎡ ) |

| 사업부문 | 사업소 | 소유형태 | 소재지 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 고무 | 양산/창녕 미국법인 체코법인 김해공장 서울지점 |

자가 자가 자가 자가 자가 |

양산/창녕 미국 체코 김해시 서울시 |

410,002 10,852 18,397 47,004 6,166 |

- 124 149 - - |

- - - - - |

- - - - - |

410,002 10,976 18,546 47,004 6,166 |

|

| 물류 | 울산지점 | 자가 | 울산시 광주시 양산시 |

21,037 9,223 249 |

- - - |

- - - |

- - - |

21,037 9,223 249 |

|

| 임대/기타 | 서울 서울 일본법인 |

자가 자가 자가 |

서초구 시흥시 일본 |

44,556 29,667 22,762 |

- - 179 |

- - 8,950 |

- - - |

44,556 29,667 13,991 |

|

| 합 계 | 619,915 | 452 | 8,950 | - | 611,417 | ||||

| [자산항목 :건물 ] | (단위 :백만원 ) |

| 사업부문 | 사업소 | 소유형태 | 소재지 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 고무 | 양산/창녕 중국법인1) 체코법인 미국법인 김해공장 시화공장 서울지점 중국법인2) |

자가 자가 자가 자가 자가 자가 자가 자가 |

양산/창녕 중국 체코 미국 김해시 시흥시 서울시 청도시 |

299,666 48,711 47,914 21,305 4,203 174 10,572 2,977 |

4,083 1,975 1,592 565 146 - - 132 |

- - - - - - - - |

8,075 1,246 1,042 589 399 3 225 346 |

295,674 49,440 48,464 21,281 3,950 171 10,347 2,763 |

|

| 물류 | 울산지점 울산지점 울산지점 창원 |

자가 자가 자가 자가 |

울산시 광주시 양산시 창원시 |

2,465 4,134 425 17,067 |

- - - - |

- - - - |

70 91 9 384 |

2,395 4,043 416 16,683 |

|

| 임대/ 기타 |

서울 서울 일본법인 |

자가 자가 자가 |

서초구 시흥시 일본 |

4,232 2,416 10,894 |

- - 621 |

- - 5,286 |

227 160 233 |

4,005 2,256 5,996 |

|

| 기계 | 중국 | 자가 | 청도시 | 81 | 4 | - | 7 | 78 | |

| 합 계 | 477,236 | 9,118 | 5,286 | 13,106 | 467,962 | ||||

| [자산항목 :구축물 ] | (단위 :백만원 ) |

| 사업부문 | 사업소 | 소유형태 | 소재지 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 고무 | 양산/창녕 중국법인1) 체코법인 일본법인 캐나다법인 김해공장 중국법인2) |

자가 자가 자가 자가 자가 자가 자가 |

양산/창녕 중국 체코 일본 캐나다 김해시 청도시 |

12,000 8,143 498,973 8 - 3,257 3,622 |

1,816 380 16,985 - 6 73 156 |

- - - 1 - 11 - |

799 720 22,109 1 - 163 355 |

13,017 7,803 493,849 6 6 3,156 3,423 |

|

| 물류 | 울산지점 창원 |

자가 자가 |

울산시 창원시 |

2,564 374 |

47 - |

- - |

103 44 |

2,508 330 |

|

| 기타 | 일본법인 기타 |

자가 자가 |

일본 양산시 |

2,807 9 |

879 - |

169 - |

118 2 |

3,399 7 |

|

| 합 계 | 531,757 | 20,342 | 181 | 24,414 | 527,504 | ||||

| [자산항목 :기계장치 ] | (단위 :백만원 ) |

| 사업부문 | 사업소 | 소유형태 | 소재지 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 고무 | 양산/창녕 중국법인1) 체코법인 김해공장 시화공장 중국법인2) |

자가 자가 자가 자가 자가 자가 |

양산/창녕 중국 체코 김해시 시흥시 청도시 |

338,852 69,637 460,588 17,735 3,081 6,042 |

8,153 7,345 19,930 1,554 344 1,338 |

12 215 2 16 - 8 |

40,590 11,927 33,280 1,576 277 600 |

306,403 64,840 447,236 17,697 3,148 6,772 |

|

| 물류 | 창원 | 자가 | 창원시 | 11,591 | - | - | 1,003 | 10,588 | |

| 기계 | 중국 | 자가 | 청도시 | 56 | 2 | - | 6 | 52 | |

| 기타 | 일본법인 기타 |

자가 자가 |

일본 양산시 |

712 63 |

35 2 |

1 |

52 10 |

695 54 |

|

| 합 계 | 908,357 | 38,703 | 254 | 89,321 | 857,485 | ||||

| [자산항목 :차량운반구 ] | (단위 :백만원 ) |

| 사업부문 | 사업소 | 소유 형태 |

소재지 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 고무 | 양산/창녕 중국법인1) 미국법인 체코법인 일본법인 김해공장 시화공장 중국법인2) |

자가 자가 자가 자가 자가 자가 자가 자가 |

양산/창녕 중국 미국 체코 일본 김해시 시흥시 청도시 |

5,022 668 1 1,460 28 200 18 144 |

70 164 - 56 - - - 11 |

- 8 - 1 1 - - - |

735 62 - 285 7 35 7 20 |

4,357 762 1 1,230 20 165 11 135 |

|

| 물류 | 창원 | 자가 | 창원시 | 6 | - | - | 1 | 5 | |

| 기타 | 일본법인 | 자가 | 일본 | 935 | 61 | 123 | 873 | ||

| 합 계 | 8,483 | 362 | 10 | 1,275 | 7,560 | ||||

| [자산항목 :기타유형의 자산 ] | (단위 :백만원 ) |

| 사업부문 | 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 |

당분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| 고무 | 양산/창녕 중국법인1) 미국법인 상해법인 캐나다법인 러시아법인 호주법인 이집트법인 체코법인 일본법인 말레이시아법인 튀르키예법인 김해공장 시화공장 서울지점 중국법인2) |

자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 자가 |

양산/창녕 중국 미국 중국 캐나다 러시아 호주 이집트 체코 일본 말레이시아 튀르키예 김해시 시흥시 서초구 청도시 |

공기구비품 | 77,711 27,877 3,687 393 - - 8 5 3,811 1 6 8 3,367 90 337 715 |

31,303 8,648 256 42 50 2 1 - 379 2 5 16 926 36 - 309 |

2,594 472 - - 44 - - 1 - - - - - - 271 - |

18,783 5,621 645 63 1 1 1 1 2,048 1 1 6 916 27 61 153 |

87,637 30,432 3,298 372 5 1 8 3 2,142 2 10 18 3,377 99 5 871 |

|

| 물류 | 울산지점 창원 |

자가 자가 |

울산시 창원시 |

〃 | 71 617 |

2 5 |

- - |

12 238 |

61 384 |

|

| 기계 | 중국 | 자가 | 중국 | 5 | 1 | - | 1 | 5 | ||

| 기타 | 일본법인 기타 |

자가 자가 |

일본 양산시 |

20,179 (23) |

843 - |

- - |

397 4 |

20,625 (27) |

||

| 합 계 | 138,865 | 42,826 | 3,382 | 28,981 | 149,328 | |||||

주1) 중국법인1)은 넥센타이어(주)의 종속회사인 Qingdao Nexentire Co.,Ltd.입니다

주2) 중국법인2)는 (주)넥센의 종속회사인 Qingdao Nexen Co.,Ltd.입니다.

주3) 상기 생산설비 현황은 관계회사 간 내부거래가 상계되어 있지 않은 수치입니다.

※ 설비의 신설ㆍ매입 계획 등

생산능력 및 품질향상을 위해 진행중인 투자 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 자산형태 | 24년 계획 | 24년 실적 | 투자효과 | 비고 |

| 타이어 | 설비투자 | 17,325 | 14,779 | 생산능력 및 품질향상 | - |

| 합 계 | 17,325 | 14,779 | - | - | |

※ 상기 투자액은 향후 기업여건 및 시장환경에 따라 변동될 수 있습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제57기 3분기 | 제56기 | 제55기 | |

|---|---|---|---|---|---|---|

| 고무 | 제품 | 타이어 | 해 외 | 1,865,704 | 2,286,076 | 2,132,472 |

| 국 내 | 323,869 | 448,054 | 516,602 | |||

| 합 계 | 2,189,573 | 2,756,769 | 2,649,074 | |||

| 튜브 | 해 외 | 95,383 | 108,641 | 140,628 | ||

| 국 내 | 1,375 | 1,790 | 2,557 | |||

| 합 계 | 96,758 | 110,431 | 143,185 | |||

| 기 타 | 해 외 | 14,207 | 15,120 | 16,593 | ||

| 국 내 | 70,353 | 96,961 | 86,047 | |||

| 합 계 | 84,560 | 112,081 | 102,640 | |||

| 단순합계 | 2,370,891 | 2,979,281 | 2,894,899 | |||

| 내부거래제거 | (27,108) | (34,428) | (34,881) | |||

| 합계 | 2,343,783 | 2,944,853 | 2,860,018 | |||

| 물류 | 서비스 | 기타 | 해 외 | 23,813 | 17,312 | 16,523 |

| 국 내 | 223,139 | 269,880 | 513,593 | |||

| 합계 | 246,952 | 287,192 | 530,116 | |||

| 내부거래제거 | (175,047) | (208,817) | (395,337) | |||

| 합계 | 71,905 | 78,375 | 134,779 | |||

| 임대 | 기타 | 기타 | 해 외 | 159 | 496 | 591 |

| 국 내 | 2,867 | 3,824 | 3,749 | |||

| 합 계 | 3,026 | 4,320 | 4,340 | |||

| 내부거래제거 | (758) | (1,010) | (1,010) | |||

| 합계 | 2,268 | 3,310 | 3,330 | |||

| 기계 | 기계 및 금형 제작 | 타이어몰드 | 국 내 | 368 | 582 | 367 |

| 합계 | 368 | 582 | 367 | |||

| 기타 | 7,557 | 8,942 | 5,456 | |||

| 총계 | 2,425,881 | 3,036,062 | 3,003,950 | |||

주1) 사업부문 '기타'는 지주사업부문의 지분법손익 및 골프장 수익입니다.

주2) 2017년 넥센L&C(주) 합병에 따라 물류부문이 추가 되었습니다.

주3) 2018년 넥센타이어(주) 및 그 종속회사가 연결편입되었습니다.

주4) 2019년 임대부문에 Olive Tree Co.Ltd, 물류부문에 Nexen Corporation Europe, s.r.o., 기타부문에 The Saintnine Co., Ltd.(舊,Hiraiwa Kanko Co., Ltd.)가 편입되었습니다.

주5) 2020년 고무부문에 Nexen Tire Japan.,Inc.가 연결편입되었습니다.

주6) 2021년 고무부문에 Nexen Tire Malaysia Sdn.Bhd., Nexen Lastikleri Anonim Sirketi가 연결편입되었으며, Nexen Tire France S.A.S는 청산으로 연결제외 되었습니다.

주7) 2022년 고무부문에 Nexen Tire Australia Pty Ltd.가 연결편입되었습니다.

주8) 2023년 고무부문에 Nexen Tire Canada Corporation, Nexen Tire Egypt LLC가, 물류부문에 Nexen Corporation America.,Inc.가 연결편입되었습니다.

주9) 당기중 고무부문에 Nexen Tire Canada Inc.가 청산으로 연결제외 되었습니다.

나. 판매경로 및 판매방법 등

[고무부문_타이어]

(1) 판매조직

■ 국 내

①내수영업:글로벌OE영업BG산하 OE한국영업BS, 글로벌영업BG산하 한국지역BS

②해외영업:글로벌영업BG 산하 해외영업BS, T&S영업BS,

글로벌OE영업BG 산하 OE해외영업BS, (유)OE PM팀

※ BG는 BusinessGroup, BS는 BusinessSector를 의미합니다.

■ 해 외

①Shanghai Nexen Tire Sales Co.Ltd. (중국상해판매법인)

②Nexen Tire America., Inc (미국판매법인)

③Nexen Tire Europe GmbH (독일판매법인) (주1)

④Nexen Tire Italia S.R.L (이태리판매법인) (주1)

⑤Nexen Tire Russia LLC (러시아판매법인)

⑥Nexen Tire Japan., Inc (일본판매법인)

⑦Nexen Tire Europe s.r.o. (유럽법인)

⑧NEXEN TIRE MALAYSIA SDN.BHD. (말레이시아판매법인)

⑨NEXEN LASTIKLERI ANONIM SIRKETI (튀르키예판매법인)

⑩NEXEN TIRE AUSTRALIA PTY LTD (호주판매법인)

⑪Nexen Tire Canada Corporation (캐나다판매법인)

⑫NEXEN TIRE EGYPT LLC (이집트판매법인)

⑬해외지점: 보고타지점, 상파울루지점, 두바이지점

(주1) 현재 청산 절차 진행중에 있습니다.

(2) 판매경로

■ 국 내(15%)

①생산자(당사) -----→ 직거래선,대리점 ---→ 소매점

②생산자(당사) ------------------------→ 자동차회사

■ 해 외(85%)

①생산법인(한국,유럽) ------------------→ 바이어, 자동차회사

②생산법인(한국,중국,유럽) --→판매법인---→ 바이어, 자동차회사

③생산법인(중국)-----→본사(중계무역)----→ 바이어, 자동차회사

(3) 판매방법 및 조건

1) 내수판매 - 담보설정거래가 주이며 도/소매 매출 후 전자결제, 현금 및 전자어음

2) 수출판매 - L/C, T/T, D/A, D/P거래 등

(4) 판매전략

1) 영업기반의 GLOBAL MARKETING 체계 구축

2) 고부가가치 제품 생산, 판매강화

3) 고객만족주의 전략경영

4) 광고, 후원 및 기업홍보활동을 통한 브랜드 인지도향상

5) 품질향상을 통한 고객만족, A/S강화

[고무부문_타이어렌탈]

(1) 렌탈조직

당사의 렌탈사업 조직은 한국지역BS NEXT LEVEL팀과 10개의 전국 각 지역을 관리하는 렌탈마스터가 있습니다.

한편, 전략마케팅 BS에서 판매전략(제품, 가격, 유통 등)을 수립하고 홍보활동을 하고 있으며, 영업지원팀에서는 유통채널관리 및 판매조직 지원업무를 수행하고 있습니다.

(2) 렌탈판매경로

당사 렌탈사업의 판매경로는 렌탈전문점의 유통채널을 통해서 렌탈서비스를 제공하고 있으며, 최근 홈쇼핑 등과 같은 다양한 유통채널로 판매경로를 확대해 나가고 있습니다.

렌탈전문점 등의 판매경로에서는 계약대행업무만을 진행하고 있어 판매수수료만 지급하는 구조이며, 고객관리와 채권 추심 등은 당사 NEXT LEVEL팀을 통해 이루어지고 있으므로 렌탈기간동안 발생한 매출액은 전부 본사 귀속입니다.

(3) 판매방법 및 종류

렌탈사업부문의 매출액은 매월 일정계약액을 수수하는 구조이며, 대금결제방식으로는 현금(자동이체), 신용카드 결제로 구분됩니다.

(4) 판매전략

타이어업계에서는 최초 시도하는 타이어렌탈 사업을 필두로 고객의 다양한 니즈에 부합한 제품군을 확대하고 있습니다. 초기 경쟁력있는 시장 진입을 위해 다양하게 선택할 수 있는 렌탈료와 프리미엄케어서비스를 통해 소비자에게 다가가고자 하였으며, 전국에 있는 렌탈전문점을 통해 유통판매망을 구축하여 지속적으로 판매 증대에 초점을 맞추고 있습니다.

최근에는 홈쇼핑 방송 등과 같은 다양한 유통채널판매를 통해서도 판매 비중을 확대해 나가고 있습니다. 또한 해당 제품의 본질에 연관된 키워드로 고객의 관심을 유발하고 있으며, 높은 홍보 효과를 보이는 미디어 위주의 광고를 통해 렌탈서비스에 대한 신뢰도를 높이고 있습니다.

※ 산업차량용타이어는 '고무부문_타이어외' 내용을 참고 바랍니다.

[고무부문_타이어외]

(1) 판매조직

| 판매담당부서 | 팀 명 | 품 목 | 비 고 |

| STS사업부 | STS영업1팀, STS영업2팀, STS영업3팀 | 솔리드타이어,부표 | |

| 골프사업부 | 골프영업1팀, 골프영업2팀, 영업기획팀 | 골프볼 | |

| CMB사업부 | CMB영업1팀, CMB영업2팀 | CMB |

(2) 판매경로

1)제품매출의 경우 : 주문 → 생산 → 세금계산서발행 → 납품 → 주문

2)제품수출의 경우 : Order접수 → 생산 → L/C수취 → 수출면허발급 → 선적

→ B/L수취 → NEGO

(3) 판매방법 및 조건 : OEM생산판매 및 대리점 직매

(4) 판매전략 : 매출의 수출액 비중이 높아 해외시장개척에 전력을 기울이고 있으며 내수시장은 대리점 확장에 노력하고 있음.

[물류부문]

(1) 판매경로

물류사업은 주로 국내 화주들의 수출ㆍ입화물의 운송ㆍ보관 용역을 제공합니다. 제공하는 서비스 및 용역은 사전에 계약되었거나 인가된 협정요율에 따라 용역비를 청구합니다.

(2) 수주(판매)전략

- 최신전문화물보관시스템으로 물류관리서비스 제공

- 안정적인 보관 서비스와 합리적인 보관료 제공을 통한 물류효율성 향상

- Global Partner와의 긴밀한 업무공조를 통해 신속하고 정확한 보관 서비스 제공

[기계부문]

(1) 판매조직

기술영업팀: 몰드파트, 설비파트

(2) 판매경로

당사(중국) ------------------→ 타이어회사 등

(3) 판매방법 및 조건

90일 배서어음, 30일 현금

다. 수주상황

| (단위 : 천개, 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 타이어 | 2024.01.01~09.30 | 수주후 2~4개월 | 43,828 | 2,889,472 | 31,986 | 2,108,743 | 11,842 | 780,730 |

| 튜브 | 2024.09.30 | - | 2,464 | 26,442 | - | - | 2,464 | 26,442 |

5. 위험관리 및 파생거래

가. 시장위험관리

1) 외환위험

연결실체의 외환위험은 주로 인식된 자산과 부채의 환율변동과 관련하여 발생하고 있습니다. 연결실체의 영업거래 상 외환위험에 대한 회피가 필요하다고 판단되는 경우 통화선도 거래 등을 통해 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산 ㆍ부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

2) 가격위험

연결실체는 유동성관리 및 영업상의 필요 등으로 상장 및 비상장주식을 포함하는 지분증권에 투자하고 있습니다. 당분기말 및 전기말 현재 연결실체의 지분증권(관계기업투자 제외)의 공정가치는 각각 135,995,455천원 및 143,874,747천원입니다. 지분증권에대한 투자로 인한 가격위험을 관리하기 위해 연결실체는 포트폴리오를 분산투자하고있으며 포트폴리오의 분산투자는 연결실체가 정한 한도에 따라 이루어집니다.

3) 현금흐름 및 공정가치 이자율 위험

연결실체의 경우, 이자부 자산이 중요하지 않기 때문에 연결실체의 수익 및 영업현금흐름은 시장이자율로부터 실질적으로 독립적입니다.

연결실체의 이자율 위험은 차입금에서 비롯됩니다. 변동이자율로 발행된 차입금으로인하여 연결실체는 현금흐름 이자율 위험에 노출되어 있습니다.

연결실체는 이자율 위험에 대해 다양한 방법의 분석을 수행하고 있습니다. 연결실체는 이자율변동 위험을 최소화하기 위해 재융자, 기존 차입금의 갱신, 대체적인 융자 및 위험회피 등 다양한 방법을 검토하여 연결실체 입장에서 가장 유리한 자금조달 방안에 대한 의사결정을 수행하고 있습니다.

나. 신용위험

신용위험은 전사적 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐만 아니라 현금및현금성자산, 금융기관 예치금으로부터 발생하고 있습니다. 금융기관의 경우, 독립적인 신용등급기관으로부터의 신용등급이 최소 A이상인 경우에 한하여 거래를 하고 있습니다. 일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다.

다. 유동성 위험

유동성 위험 관리는 충분한 현금 및 시장성 있는 유가증권의 유지, 적절하게 약정된 신용한도금액으로부터의 자금 여력 및 시장포지션을 결제할 수 있는 능력 등을 포함하고 있습니다. 활발한 영업활동을 통해 연결실체 자금팀은 신용한도 내에서 자금 여력을 탄력적으로 유지하고 있습니다.

라. 자본 위험 관리

연결실체는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다.

연결실체는 자본관리지표로 부채비율을 이용하고 있으며 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 금액을 기준으로 계산합니다. 연결실체는 외부적으로 강제된 자기자본 규제의 대상은 아닙니다.

당분기말과 전기말 현재 부채비율은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부채 | 3,059,838,009 | 2,829,351,044 |

| 자본 | 2,345,194,239 | 2,231,606,324 |

| 부채비율 | 130.47% | 126.79% |

마. 파생거래

당분기말 현재 연결실체가 가입한 파생상품의 상세내역은 다음과 같습니다.

1) 지배기업의 파생상품계약 상세내역

당분기말 현재 지배기업의 파생상품 계약 내역은 없습니다.

2) 종속기업의 파생상품계약 상세내역

| 대상회사 | 거래 | 거래개시일 | 만기일 | 명목금액 | 수취금리 | 지급금리 |

|---|---|---|---|---|---|---|

| 넥센타이어(주) | NH투자증권 | 2023-12-01 | 2024-12-02 | 12,026백만원 | 기준가격 9,029.59원 | |

| MUFG BANK | 2023-07-14 | 2026-07-14 | USD 35,000,000 | 5.28% | 4.52% | |

| Nexen Tire Europe s. r. o. |

KEB하나은행 | 2017-11-24 | 2027-08-31 | EUR 80,000,000 | EU3MEUR+1.45 | 1.92% ~ 2.09% |

| 신한은행 | 2017-11-24 | 2027-08-31 | EUR 80,000,000 | EU3MEUR+1.45 | 1.92% ~ 2.09% | |

| 우리은행 | 2017-11-24 | 2027-08-31 | EUR 80,000,000 | EU3MEUR+1.45 | 1.92% ~ 2.09% | |

| 수출입은행 | 2017-11-24 | 2027-08-31 | EUR 60,000,000 | EU3MEUR+1.45 | 1.92% ~ 2.09% | |

6. 주요계약 및 연구개발활동

- 연구개발활동

[고무부문_타이어]

가. 연구개발활동의 개요

(1) 연구개발 담당조직

| 조 직 | 본 부 | 부 문 |

| 중앙연구소 | 연구기획부문 | |

| 연구본부 | 재료연구BS | |

| 선행기술연구BS | ||

| Virtual연구BS | ||

| 개발본부 | 한국OE개발BS | |

| 해외OE개발BS | ||

| RE개발BS | ||

| 성능평가BS | ||

| NATC | ||

| NETC | ||

| NCTC | ||

(2) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 제57기 3분기 | 제56기 | 제55기 | 비 고 | |

|---|---|---|---|---|---|

| 연구개발비용 계 | 62,259 | 86,634 | 90,494 | - | |

| 회계처리 | 판매비와 관리비 | 62,259 | 86,634 | 90,494 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| (정부보조금) | 106 | 484 | 338 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷매출액×100] |

3.0% | 3.3% | 3.5% | - | |

※ K-IFRS 연결기준으로 작성하였습니다.

※ 연구개발비용은 정부보조금 차감전 기준으로 작성하였습니다.

나. 연구개발 실적

[구분: 내부연구기관]

| 연구과제 | 연구기간 | 연구결과 및 기대효과 |

| 타이어 트레드 고무조성물의 물성 측정용 시험편 | 21.01~21.03 | 타이어 트레드 고무조성물의 물성 측정용 시험편의 신뢰도를 높일 수 있는 발명 |

| 마모 성능이 향상된 타이어 트레드용 고무 조성물 및 이로부터 제조된 타이어 | 21.04~21.06 | 마모 성능이 향상된 타이어 트레드용 고무 조성물 및 이로부터 제조된 타이어 |

| 향상된 강성 및 배수성을 갖는 블록 및 그루브 구조를 갖는 공기입 타이어 | 21.07~21.09 | 그루브와 블럭의 Trade-off를 극복하면서 타이어 성능을 개선시킬 수 있는 방법을 적용 |

| 타이어 선회 소음 평가 방법 및 장치 | 21.09~21.10 | 타이어 선회 소음 평가 방법 및 장치 |

| 제동 거리 측정 장치 및 그 동작 방법 | 20.03~21.11 | 제동 거리 측정 장치 및 그 동작 방법 |

| 실란트 확산분사형 공기주입밸브 | 21.08~21.10 | 실란트 확산분사형 공기주입밸브 |

| 타이어 선회 소음 평가 방법 및 장치 | 21.09~21.10 | 타이어 선회 소음 평가 방법 및 장치 |

| 2차원 확산 정렬 NMR 분석을 이용한 용매 추출물의 정성 및 정량 분석법 | 20.07~21.11 | BM 타이어 추출물을 분석하여 사용한 chemical의 정성 및 정량 분석 가능 |

| 중공 실리카 평가 | 21.01~21.11 | Wet 제동 성능 개선 |

| PET 코드로 스틸벨트가 보강된 공기입 래디얼 타이어 | 20.08~22.04 | PET 코드로 스틸벨트가 보강된 공기입 래디얼 타이어 |

| 마모 확인이 용이한 자전거용 타이어 | 20.11~22.06 | 트레드가 마모되면 육안으로 쉽게 인지할 수 있도록 한 마모 확인이 용이한 자전거용 타이어 |

| 저중량 카카스를 적용한 공기입 타이어 | 22.03~22.08 | PET 코드로 트레드 부위의 카카스를 제거한 공기입 래디얼 타이어 |

| 판상형 마그네슘실리케이트를 적용한 승용차용 타이어 트레드 고무 조성물 | 20.11~22.10 | 판상형 마그네슘 실리케이트 (PMS)로 일부 대체 적용에 따른 기계적 물성 저하 최소화 및 에너지 손실 저감 |

| 고강도 PET Textile Cord를 활용한 Steel Belt 보강용 Capply 적용 공기입 레디얼 타이어 | 21.03~22.11 | Cap Ply부에 고강도 PET Texilte Cord를 도입하여 우수한 Modulus 특성으로 Steel Belt 부의 움직임을 억제 및 향상 |

| 레진으로 코팅된 가류 촉진제를 포함하는 타이어 고무 조성물 및 이를 포함하는 타이어 | 20.11~22.12 | 가류촉진제와 가황제의 반응을 최소화하고, 혼련과정에서 가류촉진제의 흡착을 최소화하여 가황 효율을 높임 |

| 타이어 평가 장치 | 22.01~23.01 | 타이어 평가 장치 |

| 타이어 이송 장치 | 22.01~23.01 | 타이어 이송 장치 |

| 타이어 동적 성능 판단 시스템 및 타이어 동적 성능 판단 방법 | 22.02~23.02 | 타이어 동적 성능 판단 시스템 및 타이어 동적 성능 판단 방법 |

| 그린 타이어 제조 방법 | 22.03~23.03 | 그린 타이어 제조 방법 |

| 가변 휠을 구비한 타이어 시험기 | 22.04~23.04 | 가변 휠을 사용하여 휠 구매 비용 및 타이어 장탈착 시간을 절감할 수 있음 |

| 공기입 타이어 실내 내구 시험 평가법 | 22.05~23.05 | 계측 Data 편집을 통해 단순화 하여, 실내마모 재현 모드 개발 용이 |

| Tire Groove Crack Generator (타이어 그루브 크랙 발생 장치) | 22.04~23.04 | 타이어 그루브 크랙 재현을 통한 사전 성능 스크린 점검 장치 |

| 전자 장치를 가지는 타이어 및 이의 제조 방법 | 21.04~23.04 | 전자 장치를 가지는 타이어 및 타이어의 제조 방법 |

| 스틸벨트의 편심을 방지하는 타이어 몰드 | 21.09~23.04 | 스틸벨트의 편심을 방지하는 방법 |

| 물튀김 저감 타이어 | 21.05~23.05 | 폭방향 사이드 끝 사이에 물튀김 방지대가 설치되어 주행시 높게 올라가는 물튀김을 방지 |

| BM 타이어 추출물 분석 방법 | 23.06~23.06 | 2차원 확산 정렬 NMR 분석을 이용한 용매 추출물의 정성 및 정량 분석법 |

| 공기압 타이어 향상 | 21.08~23.09 | 향상된 강성 및 배수성을 갖는 블록 및 그루브 구조를 갖는 공기압 타이어 |

| 정전기를 이용한 흡음 타이어 | 21.09~23.09 | 정전기를 이용한 흡음 타이어 |

| 젖은 노면 가속 성능을 향상 시키기 위한 그루브 내 형상 | 21.10~23.11 | 젖은 노면 가속 성능을 향상 시키기 위한 그루브 내 형상 설계 |

| 타이어 내구성 향상을 위한 신구조 벨트 엣지 | 21.09~23.11 | 타이어 내구성 향상을 위한 신구조 벨트 엣지 |

| 공기압 타이어의 언시팅 평가 장치 | 23.01~23.12 | 타이어가 회전하는 상태에서 비드이탈 성능 평가 장치 |

[구분: 외부연구기관]

| 연구과제 | 연구기간 | 연구결과 및 기대효과 |

| A Study on the Change of snow performance by Tire Block Stiffness |

21.01~21.06 | Tire Block 강성에 따른 Snow 성능 변화 연구 |

| A Study on the contribution of tyre structure to tyre friction noise during vehicle acceleration |

22.11~22.11 | 실차 평가 데이터를 활용한 타이어 구조 인제에 따른 소음 기여도 확인 및 인자 도출에 관한 연구 |

| A Study on the Relationship between Friction Noise and Tyre Contact Pressure Characteristics in Vehicle Turning | 22.11~22.11 | 차량 회전 시 발생하는 마찰소음을 줄이기 위한 정량적 평가 및 분석 방법에 대한 연구 |

| Probability and Prime Numbers for Tyre Braking Performance |

22.11~22.11 | 제동 성능 평가 방법, 온도에 따른 제동성능 산출 및 예측, 제동성능에 대한 분석 방법에 대한 연구 |

| 타이어 방사소음 및 주관적 평가 | 22.10~23.08 | 패턴 요소 및 속도에 따른 PBN 예측 정밀도 향상 및 청음자 주관적 평가 상관성 분석 |

| 외부 환경인자에 따른 타이어 외부 소음 영향도 분석 | 22.04~23.05 | 노면 특성에 따른 타이어 소음 변화 연구, Pass by noise test 신뢰성 향상 |

| 도로 안전 주행을 위한 타이어 편마모 연구 | 22.01~23.12 | 타이어 편마모 영향에 의한 자동차 주행 안전성에 대한 연구 |

[고무부문_타이어외]

(1) 연구개발 담당조직

| 본 부 | 부 서 |

|---|---|

| 기술연구소 | 연구개발1팀 |

| 연구개발2팀 | |

| 연구개발3팀 |

(2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 제57기 3분기 | 제56기 | 제55기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 584,023 | 543,880 | 670,432 | ||

| 인 건 비 | 1,611,820 | 2,013,172 | 1,732,836 | ||

| 감 가 상 각 비 | 98,499 | 148,255 | 146,432 | ||

| 위 탁 용 역 비 | |||||

| 기 타 | |||||

| 연구개발비용 계 | 2,294,342 | 2,705,307 | 2,549,700 | ||

| 회계처리 | 판매비와 관리비 | 1,576,008 | 2,057,753 | 1,963,400 | |

| 제조경비 | 718,333 | 647,555 | 586,300 | ||

| 개발비(무형자산) | |||||

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.1% | 1.1% | 0.9% | ||

주) 비율은 제품 및 상품매출액 중 '고무부문_타이어'부문을 제외한 연결기준 연구개발비/매출액 비율로 작성하였습니다.

나. 연구개발 실적

(1)연구과제 : 품질개선 및 생산성향상

(2)연구기관 : 자체개발

(3)연구결과 및 기대효과 : 품질개선 및 생산성향상

7. 기타 참고사항

■ 정부 규제 및 무형자산

가. 관계법령 또는 정부의 규제

당사는 「저탄소 녹색성장기본법」 제42조와 같은 법 시행령 제26조에 의거하여 「온실가스ㆍ에너지 목표관리제」대상업체로 지정되어 KSA(한국표준협회) 인증원을 통해 온실가스 배출량에 대한 3자 검증 후, 배출량 명세서를 적기 제출하였으며, 시스템 구축 및 감축활동을 통해 정부 의무목표를 지속적으로 달성할 예정입니다. 자세한 내용은 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항 4.녹색경영' 을 참조하시기 바랍니다.

나. 무형자산에 대한 사항

(당분기)

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 산업재산권 | 회원권 | 브랜드가치 | 기타의 무형자산 |

합 계 |

| 기초금액 | 6,373,896 | 5,415,368 | 32,767,248 | 18,554,296 | 63,110,808 |

| 취득 | - | - | - | 64,190 | 64,190 |

| 처분 | - | - | - | - | - |

| 대체 | 345,944 | - | - | 5,593,080 | 5,939,024 |

| 상각비 | (1,033,744) | - | - | (7,047,586) | (8,081,330) |

| 기타 | 252 | - | - | 244,483 | 244,735 |

| 분기말금액 | 5,686,348 | 5,415,368 | 32,767,248 | 17,408,463 | 61,277,427 |

(전분기)

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 산업재산권 | 회원권 | 브랜드가치 | 기타의 무형자산 |

합 계 |

| 기초금액 | 7,145,673 | 5,455,368 | 32,767,248 | 25,236,878 | 70,605,167 |

| 취득 | 4,247 | - | - | 85,680 | 89,927 |

| 처분 | - | - | - | - | - |

| 대체 | 409,686 | - | - | 596,638 | 1,006,324 |

| 상각비 | (1,016,749) | - | - | (7,220,874) | (8,237,623) |

| 기타 | (2,320) | - | - | 425,664 | 423,344 |

| 분기말금액 | 6,540,537 | 5,455,368 | 32,767,248 | 19,123,986 | 63,887,139 |

■ 사업부문별 시장여건 및 영업의 개황 등

1)-① 고무부문_타이어

가. 업계의 현황

(1)산업의 특성

(가) 자본집약적 산업

타이어산업은 타이어를 제조, 유통하는 산업으로서 제조설비 구축에 상당한 규모의 투자가 필요한 자본집약적 산업입니다. 또한 소비자가 필요로 하는 제품을 개발하기 위한 지속적 연구개발과 생산능력 및 품질향상을 위한 지속적 설비투자를 필요로 함에 따라 상당한 투자비용이 소요되는 산업입니다.

(나) 노동집약적 산업

타이어산업은 고무 가공 산업 특성상 전체 공정을 자동화하는 데에 많은 제약이 따릅니다. 최근 설비 발전으로 부분적으로 공정자동화가 이뤄지고 있으나 자동화하지 못한 상당 부분의 작업은 인력에 의존하고 있습니다. 타이어산업은 대량생산을 동반하는 만큼 많은 인력을 필요로 하고 고용유발효과가 큰 노동집약적 산업입니다.

(다) 기술집약적 산업

타이어는 운전자의 안전과 직접 관련되는 제품입니다. 따라서 조정안정성, 제동성, 조향성 등 타이어의 기본적인 기술사양을 충족해야 합니다. 이에 더 나아가 친환경, 승차감, 저소음, 고연비 등 소비자의 다양한 요구를 만족시키기 위해 첨단기술이 적용된 제품을 지속적으로 연구개발해야 하는 기술집약적 산업입니다.

(라) 자동차산업과 타이어산업의 연관성

타이어산업은 자동차산업의 후방산업으로서 자동차의 수요변화에 큰 영향을 받고 있습니다. 신차용 타이어 수요는 자동차 생산량과 정비례하고, 교체용 타이어 수요는 자동차 등록대수와 평균 운행거리에 비례하는 특성이 있습니다.

(마) 원재료등의 해외의존도가 높은 산업

타이어의 주요원재료는 천연고무, 합성고무, 그리고 카본블랙 등 석유화학제품입니다. 천연고무는 대부분 수입업체로부터 조달하고 있습니다. 기타 합성고무 및 석유화학제품 등은 국내업체로부터 조달하고 있으나 해당 국내업체 또한 그 원재료를 수입하고 있습니다. 따라서 타이어산업은 천연고무 및 유가의 국제시황 그리고 환율 변동의 변화에 민감한 해외 의존도가 높은 산업입니다.

(바)타이어렌탈 산업

렌탈업은 임대차계약으로 임대인(회사)이 특정물건을 구입, 보관하고 이에 대한 일체의 유지관리 책임을 지며, 동 물건의 임차인(고객)에게 일정기간 동안 대여하고 렌탈료를 수수하는 서비스업입니다. 현재 국내에서는 합리적인 소비를 추구하는 젊은 세대를 중심으로 렌탈의 정착화가 이제 막 시작된 단계 입니다. 당사는 국내 최초로 ‘타이어 렌탈’이라는 비즈니스 모델을 도입하였습니다. 타이어를 일시에 교체하는데드는 가격부담을 해소하고 정기적인 사후관리를 받을 수 있으며, 필요한 기간만큼만 사용함으로써 자원활용의 효율화를 높이고 있습니다.

(2)타이어시장의 구분

타이어시장은 신차용 타이어인 OE(Original Equipment) 시장과 교체용 타이어인 RE(Replacement Equipment)시장으로 구분됩니다. 글로벌 타이어 수요는 OE시장이 약 30%, RE시장이 약 70%를 차지하고 있습니다.

(3)산업의 성장성

- 타이어 산업은 선진국 시장이 성숙기에 진입한 상태이나, 중국 및 신흥국가들의 경제발전에 힘입어 견조한 수요 성장세를 지속하고 있습니다. 또한 '친환경 전동화'로의 급격한 전환이 진행됨에 따라 환경규제 수준이 높은 선진국 시장을 중심으로 향후OE 수요의 확대가 예측됩니다.

- 경기침체에 따라 합리적 소비에 대한 소비자의 관심이 증가하고, 소유보다 이용을 중시하는 트렌드가 확산되고 있습니다. 또한 소득수준 향상과 생활패턴 변화로 편리하게 이용할 수 있는 렌탈 서비스가 활성화 되고 있습니다. 렌탈 산업은 목돈을 들이지 않고 구입하여 경제적 부담을 줄여주는 형태에서 사후관리 서비스와 새로운 경험을 제공하는 형태로 진화하고 있습니다. 이러한 합리적 소비, 실속 있는 소비, 생활 및 소비패턴의 변화가 렌탈산업의 성장을 주도할 것으로 판단되고 있습니다.

(4)경기변동의 영향

- 신차용 타이어(OE)시장은 경기변동의 영향을 비교적 크게 받는 특성이 있습니다. 경기 변동과 신차 수요가 밀접한 관계가 있기 때문입니다. 경기침체기에 소비가 둔화되면 대표적 내구재인 자동차 수요는 다른 소비재 수요에 비해 크게 감소하는 특성이 있습니다. 반면 교체용 타이어(RE)시장은 경기변동의 영향을 비교적 작게 받는 특성이 있습니다. 차량 보유대수 혹은 자동차 운행거리가 급격히 줄어들지 않는 한 기존 운행 중인 차량의 타이어의 교체주기 도래에 따라 꾸준한 수요가 발생하기 때문입니다. 타이어산업 내 RE시장의 구성비율이 OE시장보다 높기 때문에 타이어산업은 경기변동의 영향을 비교적 적게 받는 특징을 갖고 있습니다.

- 렌탈 시장은 일반적으로 호경기에 수요가 증가하고, 불경기에 수요가 감소하는 추세를 보입니다. 그러나 타이어 렌탈 산업은 일반소비재와 달리 내구재인 자동차에 장착되는 제품이므로 시간이 지나면서 자연스럽게 타이어 교체수요가 발생하는 교체용타이어 수요와 같이 경기변동의 영향이 크지 않을 것으로 예상됩니다.

(5)경쟁요소

타이어 산업은 대표적인 장치산업으로서 대규모 자본을 필요로 하므로 신규업체의 진입장벽이 높은 편입니다. 이 때문에 국내타이어 시장은 당사와 한국타이어, 금호타이어가 전체시장의 약 90%이상을 과점하고 있습니다. 해외타이어 시장은 미국, 일본, 유럽 등 선진국 타이어 업체와 한국, 중국, 인도 등 타이어 업체 간 치열한 시장점유율 경쟁이 이뤄지고 있습니다. 타이어 업체들은 시장변화에 대응하기 위해 신제품 개발과 유통망 확충을 지속적으로 하고 있으며, 무역분쟁 및 정치적 이슈에 따른 영향을 최소화 하기 위한 해외시장 현지생산이 확대되고 있는 추세입니다.

(6)자원조달의 특성

타이어의 주원료는 천연고무, 합성고무, 그리고 카본블랙, 코드지 등 석유화학제품입니다. 천연고무는 주요생산지인 동남아 업체로부터 전량 수입하고 있으며 당사는 장기 구매계약 등을 통해 안정적인 조달을 하고 있습니다. 합성고무와 석유화학제품은 주로 국내 석유화학업체로부터 안정적으로 조달하고 있습니다. 합성고무와 석유화학제품의 단가는 환율 및 유가변동의 영향을 많이 받습니다.

나. 회사의 현황

(1) 영업개황

지난 수년간 국내외의 어려운 경영환경 속에서도 해외 지법인 확대를 통한 글로벌 영업망 구축을 활발히 진행해왔습니다. 또한 세계 최고의 첨단 자동화 설비를 갖춘 창녕공장 및 프리미엄 완성차 업체 공급을 위한 전진기지인 유럽공장 등을 통하여 국내 업체는 물론 포르쉐/폭스바겐/아우디 등 세계 유수의 완성차 업체로의 타이어 공급을 지속적으로 확대해 나가고 있습니다.

아울러 품질경영 강화 및 생산성의 선진 수준 달성, 레이싱 대회 포디움 입상, 그리고 국내외 스포츠 마케팅 강화로 브랜드 이미지도 한층 상승 시키고 있습니다.

타이어 주요 시장인 유럽과 북미 지역의 글로벌 생산 거점 구축을 위한 유럽공장의 성공적인 준공 이후 본격 가동을 통한 안정적인 품질확보, 생산성의 선진 수준 달성, 그리고 국내외 스포츠 마케팅 강화로 브랜드 이미지도 한층 상승 시키고 있습니다.

(2) 시장점유율

국내 시장에서의 점유율은 넥센타이어, 한국타이어 및 금호타이어가 전체 타이어 시장의 약 90% 이상을 점유하고 있습니다. 해외 시장점유율은 세계 Tire업계의 정확하고 공신력있는 매출액 정보를 파악할 수 없어 기재를 생략합니다.

(3) 시장의 특성

주요 목표 시장은 전국 교체시장 및 OE 납품시장(CAR MAKER), 전세계 약 120개국이며 글로벌 시장경기 및 환율 변화에 많은 영향을 받고 있습니다.

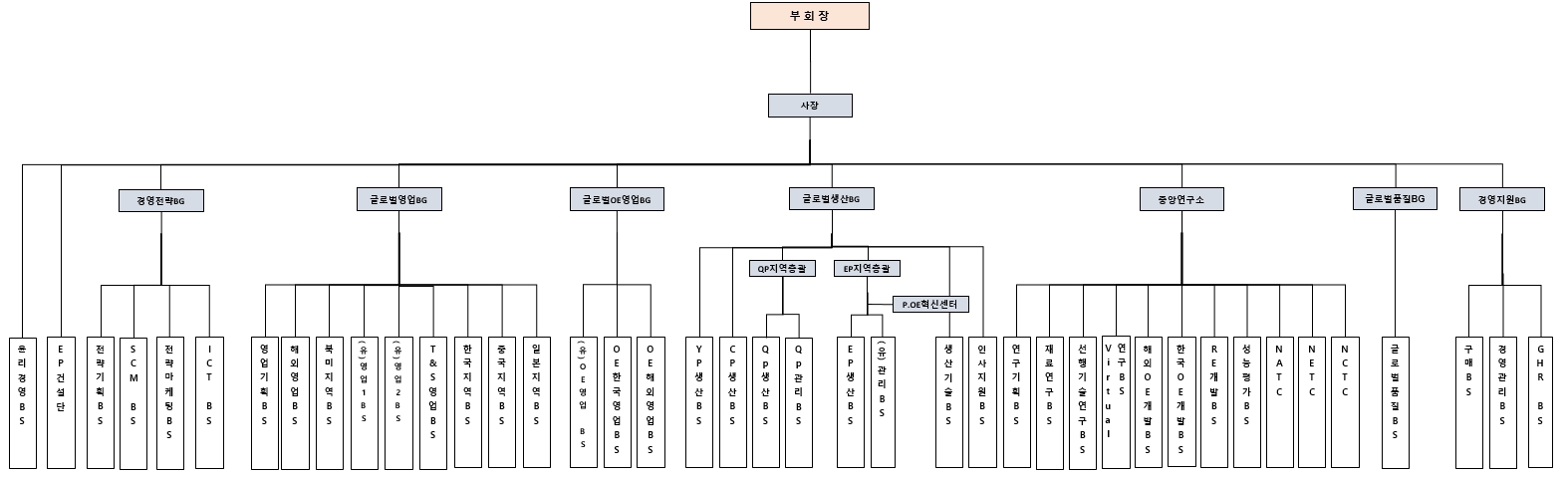

(4) 조직도

|

|

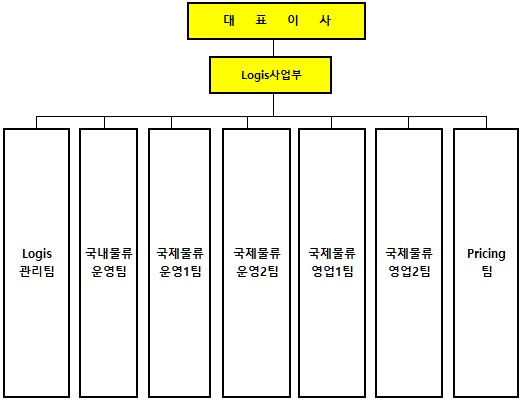

조직도 |

1)-② 고무부문_타이어외

가. 업계의 현황

(1) 산업의 특성

원자재의 대부분이 석유화학제품이며, 완제품의 수출의존도가 높음.

세계 튜브 시장의 상당 부분을 당사를 포함한 국내 2개 업체가 차지하고 있으며, 세계시장 점유율의 50% 이상을 차지하고 있음.

(2) 산업의 성장성

튜브산업은 튜브레스타이어로의 시장변화에 따라 영향을 받을것으로 예상되며, 솔리드타이어, CMB, 골프볼 등은 꾸준한 성장이 기대됨.

(3) 경기변동의 특성

고무부문 생산제품은 내수와 수출을 병행하고 있어 국내 경기변동 및 국제경기의 흐름과 환율변동에 민감한 영향을 받고 있음. 수출이 차지하는 비중은 약 40%정도임.

(4) 경쟁성 요소

당사 생산품목 중 주종인 자동차용튜브는 세계시장에서 당사와 동아타이어공업(주)가 크게 양분하고 있으며, 점차적으로 후발국의(동남아시아 각국) 진입이 예상되며, 원가절감, 품질향상 등 당사의 경쟁력 강화를 통해 시장에서의 주도적 위치를 유지하고 있음.

(5) 자원조달상의 특성

주요원재료인 합성고무와 천연고무는 환율 및 세계시장의 수급 상황에 따라 가격변동이 심함.

나. 회사의 현황

(1) 영업개황

1.세계 경기의 불황으로 인한 수주량 감소가 우려되나, 내수 전략품목의 M/S 확대를 통해 지속적으로 수익성을 강화해나가고 있음.

2.수출시장 여건 변화에 따른 영향을 최소화하기 위하여 시장다변화를 적극 추진함.

(2) 시장점유율

당사의 주 생산품목인 튜브제품은 국내 매출기준 97%이상을 수출에 의존하고 있으며, 해외 시장점유율은 업계의 정확하고 공신력있는 매출액 정보를 파악할 수 없어 기재를 생략합니다

(3) 시장의 특성

수주형태는 다소 계절적인 영향이 있으며, 최근 우크라이나 전쟁등에 따른 인플레이션과 각국의 금리 인상 등 대내외 경제 여건의 불확실성으로 인해 수요의 불확실성이 존재함.

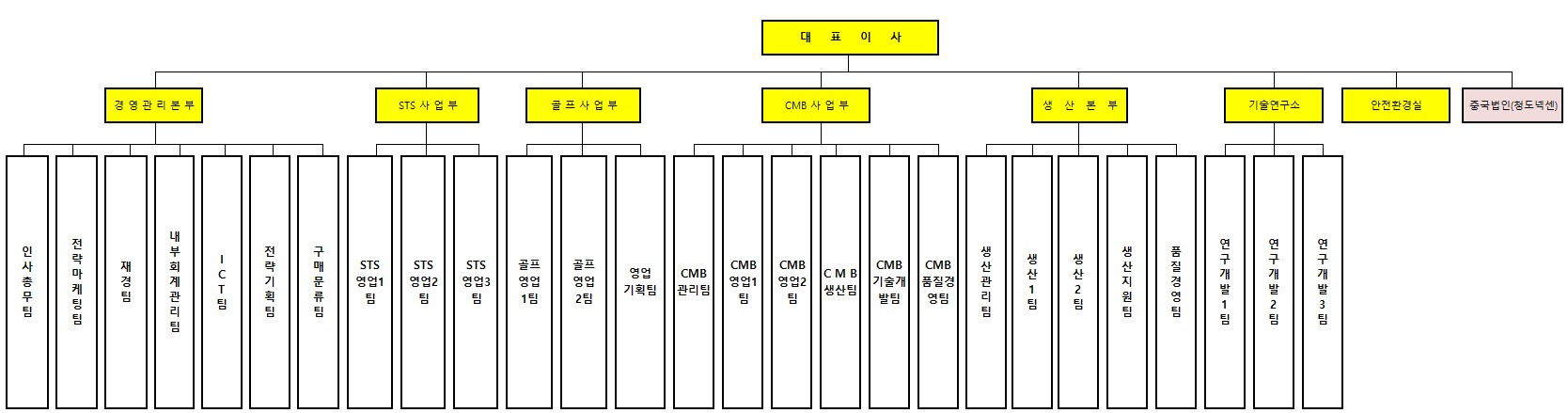

(4) 조직도

|

|

조직도_고부부문_타이어외 |

2) 물류부문

가. 업계의 현황

(1)산업의 특성

물류산업은 운송업, 보관및창고업, 하역업, 포장업등을 포괄하는 개념이나, 현재 국내 물류시장은 운송업 중심의 산업구조를 형성하고 있음. 특히, 국내외 기업들의 수출물량 확대, 세계 교역량 증가 등으로 국제물류가 확대되면서 기존의 도로화물운송,단순화물운송에서 나아가 복합운송, 해상 및 항공운송의 중요성이 높아지고 있는 추세임.

화물 운송업은 인적자원의 업무수행능력 및 숙련도에 크게 의존하는 노동집약적 산업이나, 최근 물류 자동화에 대한 요구가 높아짐에 따라 업체별 맞춤 IT 시스템과 시설장비 투자 등이 증가하고 있음.

(2)산업의 성장성

물류시장은 보호무역주의 확산으로 인해 향후 수출물동량이 감소할 것이라는 우려가 있으나 선진국의 경기 회복세 및 신흥국의 수입 수요 회복, FTA에 따른 교역량 증가, 인천신항 전면개장 등이 수출입 물동량의 증가에 기여할 것으로 전망됨.

국내 주요 화물 운송업체는 자가 물류 및 2자 물류를 중심으로 시장 지배력을 강화하여왔으나 최근 정보화, 화주 니즈의 다양화, 다품종소량화, 운송기업 국제화 등의 물류 환경변화에 맞춰 3자 물류(3PL)시장으로의 신규진출을 활성화하고 있음.

(3)경기변동의 영향

물류산업은 국내외 경제흐름 및 물동량 추이에 따라 경기변동이 큰 편임. 한편, 운송보관업의 운송요율은 정부 신고대상으로서 운송보관 원가 중 많은 비중을 차지하는 유가, 철도요금 등의 변동은 물류비용 변동과 직결되고 있음.

(4)경쟁요소

물류산업은 고객의 화물이 한치의 오차 없이 신속하고 정확하게 운송ㆍ보관되어야함. 당사는 신뢰와 기술을 바탕으로 한 창고보관물류를 주축으로 하여 운송물류로 범위를 확장, 고객에게 원스탑 서비스를 제공할 수 있도록 노력하고 있음.

(5)자원조달의 특성

물류산업은 경기변동에 선행적으로 반응하며, 대내외 경영여건 변화에 따른 제조업체들의 생산량 및 세계 교역량 등 경기변화에 민감하게 반응하는 특징이 있으며, 유가에 민감하게 반응하고, 토지, 건물 등의 초기 투자비용에 의한 고정비의 비중이 큰 편임.

나. 회사의 현황

(1) 영업개황

1.넥센타이어 등 그룹사의 물류를 담당하여 안정적인 거래 물량을 확보하고 있으며, 차별화된 가격 경쟁력 및 안정적인 수익 구조를 기반으로 3자물류에 대한 지속적인 투자와 다양한 물류네트워크 구축을 통해 전문화된 종합물류서비스를 제공하고 있음.

2.국내 10개의 물류거점을 확보하고 있으며, 전국 주요지역에 위치한 물류거점을 바탕으로 빠르고 안전한 운송보관서비스를 제공하고 있습니다. 또한 미국, 유럽, 아시아, 중동 등 다양한 지역에 위치한 협력사들과의 글로벌 네트워크를 기반으로 그룹사와의 해외 동반진출 기회를 넓히고 해외 현지 물류에 대한 지식 및 경험을 축적함으로써 고객가치를 극대화하고 기업 경쟁력을 제고해나가고 있음.

(2) 시장점유율

물류업은 그 사업영역이 광범위하고 회사별로 상이하여, 시장 전체 규모의 산정이 어렵고 상호간 비교가능성도 적어 객관적인 시장점유율 산출이 어려움.

(3) 시장의 특성

창고보관업은 물류프로세스 최적화를 통해 3자물류(TPL) 영업을 강화하고 있음.

당사 및 넥센타이어의 해외 수출과 더불어 기타 화주에 대한 수출입화물 및 내수화물의 화물보관과 운송사업을 실시하고 있으며, 글로벌 시장경기 및 국제물류환경에 많은 영향을 받고 있는 시장의 특성을 가지고 있음.

(4) 조직도

|

|

물류부문 |

3) 임대부문

가. 업계의 현황

(1) 산업의 특성

- 부동산임대/임대관리

부동산임대사업의 경우 투자규모가 비교적 큰 자본집약적 산업으로, 사업장의 입지가 매출 및 수익에 많은 영향을 미치며, 제품의 차별화에 많은 비용이 소요되고, 품질경쟁보다는 가격경쟁에 많이 의존하는 산업임. 임대관리사업은 부동산 임대사업의 부대사업으로 동사업의 실적은 임대사업의 성과에 의해 영향을 받음.

- 시설관리 용역사업

시설관리용역사업은 사업시설에 대하여 임대관리와 자산(건물)운용 및 관리를 일괄계약하여 관리하는 형태로 선발업체는 에스원(삼성계열), 서브원(LG계열)등이 있으며, 최근에 와서는 대기업들이 자사건물의 운영관리를 위해 별도의 법인을 설립하여 이 분야로 진출하는 사례가 점차 늘어나고 있는 추세임. 그러나 대부분의 임대전용 오피스빌딩 업체들이 자사직원으로 시설을 관리하고 있고, 향후 이러한 업체들이 전문시설용역업체에 자사건물을 out-sourcing하는 사례가 증가할 것으로 보여 시장은 점차적으로 확대될 것으로 예상됨

(2) 산업의 성장성

- 부동산임대/임대관리

초고층빌딩과 신축건물의 증가로 부동산 임대사업도 임대유치 경쟁이 더욱 심화되고있는 상황이나, 꾸준한 수요로 일부 지역을 제외하고는 안정세를 유지하고 있음. 임대관리 부문도 임대시장의 안정세로 비교적 안정적인 상태임. 향후 경쟁심화단계에 대비하여 입주고객의 차별화, 세분화 등 경쟁력 유지 및 강화 방안을 다각도로 모색하여야 함

- 시설관리 용역사업

시설관리 용역사업은 최근의 신규빌딩의 증가와 빌딩관리업무의 전문용역업체로의 이관 움직임 등으로 빌딩의 임대 컨설팅분야와 함께 수요가 점차적으로 증가할 것으로 예상됨

(3) 경기변동의 특성

- 부동산임대/임대관리

본 사업은 사업의 성격상 경기에 후행하는 경향이 있으며, 실물경기 외 자금시장의 변동과 같은 급격한 경영환경 변화에 많은 영향을 받으므로 임대수요의 변화와 임대료 산정에 큰 영향을 가져옴

- 시설관리 용역사업

시설관리용역분야는 현재 시장 형성단계로 제품 사이클상에 성장기의 단계이며, 주변의 경기상황에 비교적 영향을 적게 받으며, 점차적으로 시장이 확대될 것으로 예상됨.

(4) 경쟁성 요소

(가) 경쟁의 특성

- 부동산임대/임대관리 : 자금력에 의존하며 시장진출입이 자유로운 완전경쟁

- 시설관리 용역사업 : 인력에 의존하는 산업으로 시장진출입이 자유로운 완전경쟁.

(나) 진입의 난이도

- 부동산임대/임대관리 : 부지매입 및 건축을 위한 자금력에 의하여 진입여부 결정

- 시설관리 용역사업 : 진입을 위한 전제조건으로는 자금이나 기술보다는 시설관리에 대한 체계적인 관리기법의 축적여부가 중요한 요소로 작용함.

(다) 경쟁요인

- 부동산임대/임대관리 : 건물입지, 규모 및 임대가격이 경쟁의 중요한 요소로 작용함

- 시설관리 용역사업 : 건물관리 노하우 확보를 통한 차별적 관리시스템, 가격경쟁력의 확보 여부.

(5) 자원조달상의 특성

- 원재료 및 노동력 등의 수급상의 특성 : 서비스업 특성상 원자재 조달에 있어 특이점 없음. 인력은 기능직의 경우 전기기사, 위험물취급관리사, 소방설비기사 등의 일정 자격요건을 갖춘 사람을 필요로 함.

(6) 관련법령, 정부의 규제 및 지원 : 해당사항 없음

나. 회사의 현황

(1) 영업개황

- 부동산임대/임대관리 : 현재 서울특별시 서초구 방배동에 위치한 넥센강남타워 빌딩 및 주변 상가 (대지면적 3,700㎡, 건물면적 10,972㎡)와 경기도 시흥시 정왕동에 위치한 공장부지 (대지면적 33,013㎡, 건물면적 19,634㎡)에 대해 임대사업을 수행하고 있음. 현재 넥센강남타워 및 시흥 공장은 공실없이 모두 입주된 상태로 안정적인 매출이 발생할 것으로 보임.

(2) 시장점유율

- 부동산임대/임대관리 : 시장점유율 산출 불가

- 시설관리 용역사업 : 현재 에스원(삼성계열), 서브원(LG계열)에서 각각의 그룹내 빌딩관리를 발판으로 시설관리사업에 진출하여 사업을 영위하고 있으나, 현재 시장 형성 단계로 시장점유율을 산출할 수 없음.

(3) 시장의 특성

- 부동산임대/임대관리

2009년 ㈜넥센으로부터 물적분할 설립 이후, (주)넥센D&S는 부동산임대/임대관리 사업을 수행하고 있음. 주된 수요업체가 일반 기업체를 대상으로 함에 따라 산업경기변동에 영향을 받을 수 있으나, 주사업장의 위치가 도심의 중심지와 공단 내에 위치하고 있어 비교적 타업체에 비하여 경기영향을 적게 받음.

- 시설관리 용역사업

2009년 ㈜넥센으로부터 물적분할 설립 이후, (주)넥센D&S는 시설관리 용역사업을 수행하고 있음. 물적분할설립 이전부터 시설관리 용역사업을 수행하면서 축적된 경험과 기술은 동 분야의 타업체에 비해 경쟁력이 있으나, 현재는 당사가 임대한 부동산에 대하여만 사업시설관리 사업을 제한하여 수행하고 있음.

4) 기계부문

가. 업계의 현황

(1)산업의 특성

금형은 전기, 전자, 자동차 등 전 산업분야에서 제품을 대량 생산하는데 필수적인 요소입니다. 금형 기술은 제품품질과 제조원가에 직접적인 영향을 주는 생산기초요소기술로서 생산성 및 품질경쟁력, 원가경쟁력과 직결되는 기술입니다. 금형산업은 수요자의 요구에 따라 특정 제품을 생산할 수 있도록 제작되기 때문에 형태가 각기 다른 단품 수주 생산방식의 특성을 가지고 있습니다.

타이어용 금형은 가류공정에서 사용되며 그린타이어라 불리는 원형 타이어에 타이어패턴, 로고 등을 구현하기 위한 소모품입니다. 타이어 금형은 타이어에 '생명을 부여한다' 라고 표현될 정도로 타이어의 기능 및 상품성을 결정 짓습니다.

(2)산업의 성장성

타이어용 금형 산업은 타이어 제조산업의 대표적 후방산업입니다. 선진국 타이어 시장은 성숙기에 접어든 상태이나, 중국 등 신흥국 경제발전에 힘입어 세계 타이어 산업은 성장세를 지속하였습니다. 한편 최근 타이어 디자인, 성능 개선 등 제품수명주기가 빨라지고 고품질 타이어 개발속도가 빨라짐에 따라 타이어 금형의 사용수명 단축에 따른 추가적인 성장 요인도 존재할 것으로 판단됩니다.

(3)경기변동의 영향

타이어용 금형산업은 타이어의 생산량 변동과 직접적인 영향을 받습니다. 신차 판매실적과 연동되는 OE시장의 수요는 변동성이 높으나, 차량 운용대수와 연동되는 RE시장의 교체수요는 상대적으로 변동성이 낮은 편입니다. 따라서 타이어용 금형산업도 경기변동의 영향을 적게 받는 산업이란 특징이 있습니다.

(4)경쟁요소

타이어금형 산업은 높은 제작기술을 필요로 하므로 제한적인 경쟁 양상을 보이고 있습니다. 타이어 금형 업체의 주요 경쟁요소로는 다년간의 업력을 통하여 쌓은 우량 매출처 확보, 타이어 제조업체와의 긴밀한 협조관계 유지, 차별화된 몰드 구현능력 등이 있습니다.

다. 회사의 현황

(1) 영업개황

2024년 3분기 Qingdao Nexen Machine Corporation Co.,Ltd.의 매출액은 35억원(내부거래 제거 전), 영업손실은 1.3억원을 기록하였습니다.

(2) 시장점유율

거래처의 수요와 요구에 의하여 설계 제작되므로 판매처가 제한적임에 따라 시장 점유율 산정은 무의미하므로 기재를 생략합니다.

(3) 시장의 특성

타이어 산업의 대표적인 후방산업으로 타이어 제조와 판매 업황에 영향을 많이 받고 있습니다.

(4) 조직도

|

|

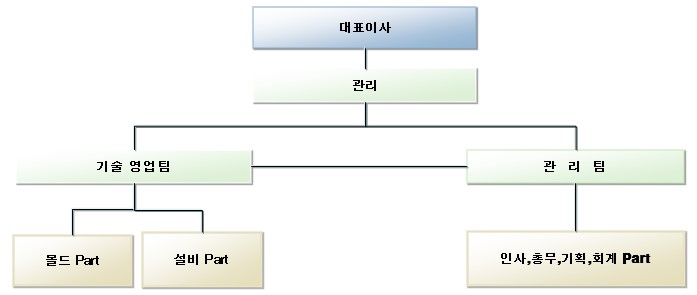

(비타이어_금형)조직도 |

5) 골프장부문

가. 업계의 현황

(1) 산업의 특성

일본 골프장은 아코디아(130개), PGM(140개) 등 대형 자본의 투자업체의 등장으로 골프장 시장의 변화를 가져왔으며 골프피 등의 가격 경쟁이 본격화 됨

과거 90%가 넘는 일본의 골프장들이 캐디를 핵심운영인력으로 고용했지만 최근에는 70~80%에 가까운 골프장이 캐디 없이 진행되는 셀프플레이를 기본으로 하고 있음

(2) 산업의 성장성

최근 해외의 골프대회 등에서 일본의 젊은 프로 골퍼들의 우승을 포함한 상위 입상이 이어지면서 젊은층에서 골프에 대한 관심이 증가 하는 추세임

(3) 경기변동의 특성

골프장 경기는 계절적인 영향을 많이 받으며 시즌에 따른 수익의 변동이 큼

골프는 고가의 레저 활동으로 일본 내외 경기 변동이 골프장 이용객 수에 영향을 미침

(4) 경쟁성 요소

일본 치바현에 위치한 골프장은 도쿄 및 공항에서의 접근성이 우수하며, 현재 골프 코스 리뉴얼과 클럽하우스 재건축을 완료하여 고급화된 골프시설을 이용하려는 골퍼들에게 경쟁력을 갖추고 있음

나. 회사의 현황

(1) 영업개황

1.더세인트나인은 설립된지 50년이 넘는 히라이와관광을 인수하여 코스 및 클럽하우스에 재투자를 완료하였고, 현재 신규회원권 모집을 진행 중에 있음

2.특히 클럽하우스의 고급화와 접근성의 이점으로 회원권 모집이 성공리에 진행되고 있음

.

(2) 시장점유율

더세인트나인은 현재 코스 및 클럽하우스의 대대적인 리뉴얼을 완료하고 그랜드오픈을 개시하였습니다. 다만, 현재 회원권 모집 단계에 있어 골프장시장 점유율 산정은 무의미합니다.

(3) 시장의 특성

일본 치바현은 골프장이 밀집되어 있는 지역 중 하나로 골프장간 경쟁이 치열함. 따라서 고객 유치와 서비스 개선, 시설 개선등 경쟁력 확보가 필수적임

(4) 조직도

|

|

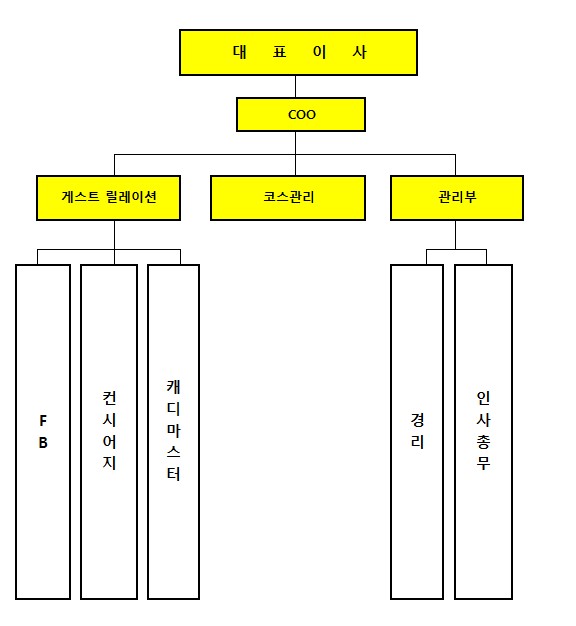

골프장부문 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무제표

|

(단위 : 백만원) |

| 구 분 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|

| [유동자산] | 2,059,443 | 1,745,855 | 1,637,750 |

| ㆍ당좌자산 | 1,282,512 | 1,069,300 | 954,732 |

| ㆍ재고자산 | 776,931 | 676,555 | 683,018 |

| [비유동자산] | 3,345,589 | 3,315,102 | 3,089,146 |

| ㆍ투자자산 | 210,879 | 251,928 | 240,331 |

| ㆍ유형자산 | 2,771,763 | 2,736,769 | 2,540,650 |

| ㆍ사용권자산 | 48,567 | 47,087 | 15,064 |

| ㆍ무형자산 | 61,277 | 63,111 | 70,605 |

| ㆍ기타비유동자산 | 253,103 | 216,207 | 222,496 |

| 자산총계 | 5,405,032 | 5,060,957 | 4,726,896 |

| [유동부채] | 1,582,597 | 1,451,194 | 1,568,455 |

| [비유동부채] | 1,477,241 | 1,378,157 | 1,027,257 |

| 부채총계 | 3,059,838 | 2,829,351 | 2,595,712 |

| [자본금] | 28,572 | 28,572 | 28,572 |

| [연결자본잉여금] | 150,312 | 150,312 | 150,312 |

| [연결자본조정] | (25,157) | (20,175) | (15,172) |

| [연결기타포괄손익누계액] | 49,151 | 36,602 | 22,757 |

| [연결이익잉여금] | 1,023,376 | 971,596 | 941,729 |

| [비지배지분] | 1,118,940 | 1,064,699 | 1,002,986 |

| 자본총계 | 2,345,194 | 2,231,606 | 2,131,184 |

| 매출액 | 2,425,881 | 3,036,062 | 3,003,950 |

| 영업이익 | 187,185 | 221,038 | (22,543) |

| 연결총당기순이익 | 103,859 | 100,449 | 1,777 |

| 지배회사지분순이익 | 58,491 | 41,636 | 17,469 |

| 비지배지분순이익 | 45,368 | 58,813 | (15,692) |

| 보통주주당순이익(원) | 1,110 | 778 | 317 |

| 우선주주당순이익(원) | 1,132 | 792 | 328 |

| 연결에 포함된 회사수 | 27 | 28 | 25 |

주) 2018년 넥센타이어(주) 및 그 종속회사가 연결편입되었고, 2019년 Olive Tree Co.,Ltd, Nexen Corporation Europe, s.r.o., The Saintnine Co., Ltd.(舊,Hiraiwa Kanko Co., Ltd.), 2020년 Nexen Tire Japan., Inc., 2021년 Next Century Ventures, LLC, Next Century Ventures Fund I, LP, Nexen Tire Malaysia Sdn.Bhd, Nexen Lastikleri Anonim Sirketi가 연결편입, Nexen Tire France S.A.S, 는 청산으로 인한 연결 제외, 2022년 Nexen Tire Australia Pty Ltd., 2023년 Nexen Tire Canada Corporation, Nexen Tire Egypt LLC, Nexen Corporation America, Inc.의 연결편입, 당기중 Nexen Tire Canada Inc.의 청산으로 연결에 포함된 회사수는 (주)넥센을 포함하여 총27개사 입니다.

나. 요약재무제표

|

(단위 : 백만원) |

| 구 분 | 제57기 3분기 | 제56기 | 제55기 |

|---|---|---|---|

| [유동자산] | 171,054 | 154,594 | 169,000 |

| ㆍ당좌자산 | 146,078 | 130,402 | 146,659 |

| ㆍ재고자산 | 24,976 | 24,192 | 22,341 |

| [비유동자산] | 579,611 | 581,063 | 567,767 |

| ㆍ투자자산 | 427,333 | 426,422 | 421,649 |

| ㆍ유형자산 | 136,819 | 137,149 | 130,813 |

| ㆍ사용권자산 | 1,622 | 1,575 | 1,722 |

| ㆍ무형자산 | 5,033 | 4,621 | 4,280 |

| ㆍ기타비유동자산 | 8,804 | 11,296 | 9,302 |

| 자산총계 | 750,665 | 735,657 | 736,767 |

| [유동부채] | 62,683 | 64,163 | 87,407 |

| [비유동부채] | 18,519 | 17,976 | 18,056 |

| 부채총계 | 81,202 | 82,139 | 105,463 |

| [자본금] | 28,572 | 28,572 | 28,572 |

| [자본잉여금] | 150,312 | 150,312 | 150,312 |

| [자본조정] | (25,158) | (20,175) | (15,172) |

| [기타포괄손익누계액] | (203) | 651 | 14 |

| [이익잉여금] | 515,940 | 494,158 | 467,578 |

| 자본총계 | 669,463 | 653,518 | 631,304 |

|

종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (2024.01.01~ 2024.09.30) |

(2023.01.01~ 2023.12.31) |

(2022.01.01~ 2022.12.31) |

|

| 매출액 | 380,583 | 475,925 | 737,877 |

| 영업이익 | 29,224 | 32,714 | 30,654 |

| 당기순이익 | 28,487 | 33,239 | 31,224 |

| 보통주주당순이익(원) | 540 | 621 | 567 |

| 우선주주당순이익(원) | 554 | 633 | 583 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 57 기 3분기말 2024.09.30 현재 |

|

제 56 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 57 기 3분기말 |

제 56 기말 |

|

|---|---|---|

|

자산 |

||

|

Ⅰ.유동자산 |

2,059,443,399,398 |

1,745,855,254,446 |

|

(1)현금및현금성자산 |

231,857,243,527 |

325,249,928,450 |

|

(2)단기금융상품 |

32,501,029,158 |

40,062,669,758 |

|

(3)당기손익_공정가치측정금융자산 |

65,497,057,182 |

48,287,847,265 |

|

(4)기타포괄손익-공정가치 측정 유동금융자산 |

33,161,314,057 |

|

|

(5)매출채권 및 기타유동채권 |

764,146,464,645 |

522,344,886,411 |

|

(6)당기법인세자산 |

4,787,076,073 |

|

|

(7)유동재고자산 |

776,930,604,829 |

676,555,162,066 |

|

(8)기타유동금융자산 |

88,168,954,280 |

85,416,383,019 |

|

(9)기타유동자산 |

62,393,655,647 |

47,938,377,477 |

|

Ⅱ.비유동자산 |

3,345,588,848,795 |

3,315,102,113,433 |

|

(1)장기금융상품 |

1,542,346,712 |

392,749,442 |

|

(2)당기손익_공정가치측정금융자산 |

24,235,974,131 |

12,724,467,565 |

|

(3)기타포괄손익_공정가치측정금융자산 |

70,606,268,235 |

126,497,416,032 |

|

(4)상각후원가측정유가증권 |

1,410,000,000 |

1,410,000,000 |

|

(5)지분법적용 투자지분 |

113,084,080,443 |

110,903,235,278 |

|

(6)유형자산 |

2,735,115,340,907 |

2,685,659,393,485 |

|

(7)투자부동산 |

36,647,686,078 |

51,109,901,559 |

|

(8)사용권자산 |

48,566,961,249 |

47,087,340,669 |

|

(9)영업권 이외의 무형자산 |

61,277,427,040 |

63,110,808,410 |

|

(10)이연법인세자산 |

45,473,041,237 |

36,562,818,833 |

|

(11)기타비유동금융자산 |

205,997,525,304 |

178,044,614,220 |

|

(12)기타비유동자산 |

1,632,197,459 |

1,599,367,940 |

|

자산총계 |

5,405,032,248,193 |

5,060,957,367,879 |

|

부채 |

||

|

Ⅰ.유동부채 |

1,582,596,812,562 |

1,451,193,915,140 |

|

(1)매입채무 및 기타유동채무 |

450,787,905,817 |

350,977,384,652 |

|

(2)유동당기손익인식지정금융부채 |

5,956,956,279 |

6,489,832,774 |

|

(3)유동 차입금(사채 포함) |

682,496,671,937 |

534,641,874,352 |

|

(4)비유동차입금(사채 포함)의 유동성 대체 부분 |

272,995,442,394 |

435,935,822,884 |

|

(5)당기법인세부채 |

48,585,394,573 |

16,220,422,763 |

|

(6)반덤핑관세 충당부채 |

26,082,242,388 |

25,396,026,827 |

|

(7)유동 리스부채 |

15,168,507,050 |

13,205,464,497 |

|

(8)기타유동금융부채 |

2,252,322,547 |

1,987,762,260 |

|

(9)기타 유동부채 |

78,271,369,577 |

66,339,324,131 |

|

Ⅱ.비유동부채 |

1,477,241,196,366 |

1,378,157,128,669 |

|

(1)장기매입채무 및 기타비유동채무 |

33,322,528 |

31,160,220 |

|

(2)당기손익-공정가치측정금융부채 |

1,299,487,922 |

|

|

(3)장기차입금(사채 포함), 총액 |

917,297,726,988 |

855,059,563,901 |

|

(4)퇴직급여부채 |

276,170,701,665 |

260,479,781,277 |

|

(5)이연법인세부채 |

113,423,394,252 |

114,115,759,241 |

|

(6)비유동충당부채 |

54,802,075,588 |

37,718,522,268 |

|

(7)비유동 리스부채 |

42,487,046,544 |

41,721,376,411 |

|

(8)기타비유동금융부채 |

57,420,046,357 |

53,418,035,457 |

|

(9)기타 비유동 부채 |

15,606,882,444 |

14,313,441,972 |

|

부채총계 |

3,059,838,008,928 |

2,829,351,043,809 |

|

자본 |

||

|

Ⅰ.지배기업의 소유주에게 귀속되는 자본 |

1,226,254,129,338 |

1,166,907,216,065 |

|

(1)자본금 |

28,572,288,500 |

28,572,288,500 |

|

(2)자본잉여금 |

150,312,504,361 |

150,312,504,361 |

|

(3)자기주식 |

(25,157,736,450) |

(20,175,146,375) |

|

(4)기타자본구성요소 |

49,151,430,015 |

36,601,713,749 |

|

(5)이익잉여금(결손금) |

1,023,375,642,912 |

971,595,855,830 |

|

Ⅱ.비지배지분 |

1,118,940,109,927 |

1,064,699,108,005 |

|

자본총계 |

2,345,194,239,265 |

2,231,606,324,070 |

|

자본과부채총계 |

5,405,032,248,193 |

5,060,957,367,879 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 57 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 56 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 57 기 3분기 |

제 56 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

Ⅰ.수익(매출액) |

810,020,825,237 |

2,425,880,978,077 |

777,023,414,529 |

2,277,103,870,933 |

|

Ⅱ.매출원가 |

577,205,659,583 |

1,746,682,246,491 |

551,871,634,028 |

1,695,455,974,645 |

|

Ⅲ.매출총이익 |

232,815,165,654 |

679,198,731,586 |

225,151,780,501 |

581,647,896,288 |

|

Ⅳ.판매비와관리비 |

170,399,126,245 |

492,014,129,020 |

145,764,955,004 |

432,323,286,103 |

|

Ⅴ.영업이익(손실) |

62,416,039,409 |

187,184,602,566 |

79,386,825,497 |

149,324,610,185 |

|

Ⅵ.기타이익 |

4,441,814,304 |

27,756,768,360 |

8,088,356,457 |

19,654,291,275 |

|

Ⅶ.기타손실 |

6,748,870,277 |

13,612,237,876 |

4,829,806,499 |

14,383,644,176 |

|

Ⅷ.금융수익 |

2,363,067,597 |

86,110,592,957 |

28,982,947,542 |

113,644,623,653 |

|

Ⅸ.금융원가 |

55,917,256,280 |

139,875,901,843 |

34,416,300,523 |

124,444,874,151 |

|

Ⅹ.관계기업의손익에대한지분 |

278,882,816 |

944,318,000 |

323,216,538 |

964,180,622 |

|

XI.법인세비용차감전순이익(손실) |

6,833,677,569 |

148,508,142,164 |

77,535,239,012 |

144,759,187,408 |

|

XⅡ.법인세비용(수익) |

6,134,534,263 |

44,648,831,993 |

18,168,487,417 |

54,486,874,164 |

|

XⅢ.당기순이익(손실) |

699,143,306 |

103,859,310,171 |

59,366,751,595 |

90,272,313,244 |

|

XIV.기타포괄손익 |

(11,131,806,779) |

28,131,830,939 |

4,059,241,441 |

33,585,729,351 |

|

(1)당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(80,964,505) |

295,626,876 |

(1,617,241,253) |

752,944,607 |

|

1.확정급여제도의 재측정손익(세후기타포괄손익) |

(9,708,372) |

(74,610,430) |

(38,832,533) |

18,226,924 |

|

2.기타포괄손익_공정가치측정지분상품평가손익 |

(71,256,133) |

370,237,306 |

(1,578,408,720) |

734,717,683 |

|

(2)당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(11,050,842,274) |

27,836,204,063 |

5,676,482,694 |

32,832,784,744 |

|

1.기타포괄손익-공정가치 측정 채무상품 평가손익(세후기타포괄손익) |

(174,321,517) |

(268,963,818) |

4,603,528 |

3,883,058,821 |

|

2.해외사업장환산외환차이(세후기타포괄손익) |

(10,754,266,836) |

28,117,779,845 |

5,597,553,645 |

28,258,119,504 |

|

3.지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

(122,253,921) |

(12,611,964) |

74,325,521 |

691,606,419 |

|

XV.총포괄손익 |

(10,432,663,473) |

131,991,141,110 |

63,425,993,036 |

123,858,042,595 |

|

XVI.당기순이익(손실)의 귀속 |

||||

|

(1)지배기업의 소유주에게 귀속되는 당기순이익(손실) |

4,349,031,884 |

58,491,185,324 |

29,155,293,153 |

37,350,071,973 |

|

(2)비지배지분에 귀속되는 당기순이익(손실) |

(3,649,888,578) |

45,368,124,847 |

30,211,458,442 |

52,922,241,271 |

|

XVII.포괄손익의 귀속 |

||||

|

(1)포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(1,783,062,235) |

70,960,323,598 |

30,312,303,513 |

53,457,277,730 |

|

(2)포괄손익, 비지배지분 |

(8,649,601,238) |

61,030,817,512 |

33,113,689,523 |

70,400,764,865 |

|

XVIII.주당이익 |

||||

|

(1)보통주주당이익(손실) (단위 : 원) |

82 |

1,110 |

551 |

696 |

|

(2)우선주주당이익(손실) |

99 |

1,132 |

552 |

711 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 57 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 56 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자기주식 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (Ⅰ.기초자본) |

28,572,288,500 |

150,312,504,361 |

(15,172,881,035) |

22,757,405,589 |

941,728,600,403 |

1,128,197,917,818 |

1,002,985,652,178 |

2,131,183,569,996 |

|

Ⅱ.소유주에 대한 배분으로 인식된 배당금 |

(5,959,714,180) |

(5,959,714,180) |

(5,908,426,600) |

(11,868,140,780) |

||||

|

Ⅲ.당기순이익(손실) |

37,350,071,973 |

37,350,071,973 |

52,922,241,271 |

90,272,313,244 |

||||

|

Ⅳ.기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

2,359,790,585 |

2,359,790,585 |

2,257,985,919 |

4,617,776,504 |

||||

|

Ⅴ.자기주식 거래로 인한 증감 |

(5,002,265,340) |

(5,002,265,340) |

(5,002,265,340) |

|||||

|

Ⅵ.환율변동 |

13,037,581,829 |

13,037,581,829 |

15,220,537,675 |

28,258,119,504 |

||||

|

Ⅶ.기타변동에 따른 증가(감소), 자본 |

784,563,927 |

(74,730,584) |

709,833,343 |

709,833,343 |

||||

|

2023.09.30 (Ⅷ.기말자본) |

28,572,288,500 |

150,312,504,361 |

(20,175,146,375) |

38,939,341,930 |

973,044,227,612 |

1,170,693,216,028 |

1,067,477,990,443 |

2,238,171,206,471 |

|

2024.01.01 (Ⅰ.기초자본) |

28,572,288,500 |

150,312,504,361 |

(20,175,146,375) |

36,601,713,749 |

971,595,855,830 |

1,166,907,216,065 |

1,064,699,108,005 |

2,231,606,324,070 |

|

Ⅱ.소유주에 대한 배분으로 인식된 배당금 |

(6,630,820,250) |

(6,630,820,250) |

(6,789,815,590) |

(13,420,635,840) |

||||

|

Ⅲ.당기순이익(손실) |

58,491,185,324 |

58,491,185,324 |

45,368,124,847 |

103,859,310,171 |

||||

|

Ⅳ.기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

(445,610,964) |

(445,610,964) |

546,884,452 |

101,273,488 |

||||

|

Ⅴ.자기주식 거래로 인한 증감 |

(4,982,590,075) |

(4,982,590,075) |

(4,982,590,075) |

|||||

|

Ⅵ.환율변동 |

13,001,971,632 |

13,001,971,632 |

15,115,808,213 |

28,117,779,845 |

||||

|

Ⅶ.기타변동에 따른 증가(감소), 자본 |

(6,644,402) |

(80,577,992) |

(87,222,394) |

(87,222,394) |

||||

|

2024.09.30 (Ⅷ.기말자본) |

28,572,288,500 |

150,312,504,361 |

(25,157,736,450) |

49,151,430,015 |

1,023,375,642,912 |

1,226,254,129,338 |

1,118,940,109,927 |

2,345,194,239,265 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 57 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 56 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 57 기 3분기 |

제 56 기 3분기 |

|

|---|---|---|

|

Ⅰ.영업활동현금흐름 |

47,179,930,882 |

99,408,557,430 |

|

(1)영업에서 창출된 현금흐름 |

126,468,154,539 |

143,250,420,758 |

|

(2)이자수취 |

9,274,273,126 |

8,154,946,083 |

|

(3)이자지급(영업) |

(70,593,370,661) |

(38,573,689,109) |

|

(4)배당금수취(영업) |

4,352,187,852 |

4,772,100,495 |

|

(5)법인세환급(납부) |

(22,321,313,974) |

(18,195,220,797) |

|

Ⅱ.투자활동현금흐름 |

(119,928,012,200) |

(244,187,995,041) |

|

(1)대여금및수취채권의 처분 |

2,053,551,879 |

2,754,938,088 |

|

(2)대여금및수취채권의 취득 |

(1,083,134,000) |

(1,230,301,310) |

|

(3)단기금융상품의 처분 |

77,573,500,000 |

34,276,708,582 |

|

(4)단기금융상품의 취득 |

(70,029,270,000) |

(33,239,289,280) |

|

(5)당기손익인식금융자산의 취득 |

(1,999,960,049) |

(3,023,100,000) |

|

(6)기타포괄손익-공정가치측정금융자산의 처분 |

20,680,684,760 |

2,510,167,929 |

|

(7)기타포괄손익-공정가치측정 금융상품의 취득 |

(1,791,850,000) |

|

|

(8)기타금융자산의 처분 |

6,367,317,123 |

8,692,777,319 |

|

(9)기타금융자산의 취득 |

(2,521,515,013) |

(6,880,764,968) |

|

(10)유형자산의 취득 |

(166,617,388,346) |

(247,853,986,448) |

|

(11)유형자산의 처분 |

485,439,625 |

1,690,908,563 |

|

(12)무형자산의 취득 |

(64,190,266) |

(89,926,498) |

|

(13)투자부동산의 처분 |

15,226,952,087 |

|

|

(14)정부보조금의 상환, 투자활동 |

(4,277,018) |

|

|

Ⅲ.재무활동현금흐름 |

(18,562,937,602) |

144,809,340,205 |

|

(1)차입금의 차입 |

752,737,484,709 |

452,270,642,992 |

|

(2)차입금의 상환 |

(834,818,818,669) |

(468,967,045,180) |

|

(3)사채의 증가 |

197,494,536,800 |

191,846,745,968 |

|

(4)사채의 상환 |

(100,000,000,000) |

|

|

(5)금융리스부채의 지급 |

(15,572,914,527) |

(13,470,597,455) |

|

(6)자기주식의 취득으로 인한 현금의 유출 |

(4,982,590,075) |

(5,002,265,340) |

|

(7)배당금지급 |

(13,420,635,840) |

(11,868,140,780) |

|

Ⅳ.현금및현금성자산에 대한 환율변동효과 |

(2,081,666,003) |

16,542,914,280 |

|

Ⅴ.현금및현금성자산의순증가(감소) |

(93,392,684,923) |

16,572,816,874 |

|

Ⅵ.기초현금및현금성자산 |

325,249,928,450 |

326,803,157,375 |

|

Ⅶ.기말현금및현금성자산 |

231,857,243,527 |

343,375,974,249 |

3. 연결재무제표 주석

1. 지배기업의 개요

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 넥센(이하 '당사')은 자동차타이어용 튜브 등 고무제품의 제조 및 판매를 주목적사업으로 1968년 9월 10일 설립되었으며, 1987년 12월 19일에 유가증권시장에 상장하였고, 2002년 8월 22일에 "흥아타이어공업주식회사"에서 "주식회사 넥센"으로 상호를 변경하였습니다. 그리고 2013년 1월 1일에 지주회사로 전환하였습니다. 당분기말 현재 보통주자본금 및 우선주자본금은 각각 26,772백만원 및 1,800백만원이며 대표이사는 강병중, 강호찬, 배중열입니다.

당분기말 현재 당사의 보통주에 대한 주요주주 현황은 다음과 같습니다.

| 주 주 명 | 소유주식수(주) | 지 분 율(%) | 상호관계 |

|---|---|---|---|

| 강호찬 | 25,965,940 | 48.49 | 최대주주 |

| 강병중 | 4,612,102 | 8.61 | 부 |

| 계 | 30,578,042 | 57.10 |

2. 연결재무제표 작성기준 및 중요한 회계정책

(1) 연결재무제표 작성기준

당사와 당사의 종속기업(이하 '연결실체')의 연결재무제표는 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 요약중간연결재무제표이며, 기업회계기준서 제1110호 '연결재무제표'에 따른 연결재무제표입니다. 동 요약중간연결재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2023년 12월 31일자로 종료하는 회계연도에 대한 연차연결재무제표를 함께 이용하여야 합니다.

요약중간연결재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 2023년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

(2) 회계정책과 공시의 변경

(가) 당분기부터 새로 도입된 기준서 및 해석서와 그로 인한 회계정책 변경의 내용은 다음과 같습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다.

또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 이 개정내용을 최초로 적용하는 회계연도 내 중간보고기간에는 해당 내용을 공시할 필요가 없다는 경과규정에 따라 중간재무제표에 미치는 영향이 없습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 동 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

(나) 제정ㆍ공표되었으나 아직 시행일이 도래하지 않아 적용하지 아니한 한국채택국제회계기준은 다음과 같습니다.

- 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정사항이 재무제표에 미치는 영향이 중요하지 않을 것으로 판단하고 있습니다.

3. 중요한 판단과 추정불확실성의 주요 원천

중간재무제표를 작성함에 있어 경영진은 재무제표에 인식되는 금액에 유의적인 영향을 미치는 판단을 하여야 하며(추정과 관련된 사항은 제외), 다른 자료로부터 쉽게 식별할 수 없는 자산과 부채의 장부금액에 대한 추정 및 가정을 하여야 합니다. 추정치와 관련 가정은 과거 경험 및 관련이 있다고 여겨지는 기타 요인에 근거합니다. 또한 실제 결과는 이러한 추정치들과 다를 수도 있습니다.

중간재무제표를 작성을 위해 연결실체 회계정책의 적용과정에서 내린 중요한 판단과추정 불확실성의 주요원천에 대한 내용은 2023년 12월 31일로 종료하는 회계연도에대한 연차연결재무제표와 동일합니다.

4. 당기손익-공정가치측정금융자산

(1) 당분기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유 동 | 비유동 | 유 동 | 비유동 | |