|

|

확인서_2024.11.14. |

분 기 보 고 서

(제 19 기)

| 사업연도 | 2024.01.01 | 부터 |

| 2024.09.30 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 씨에스윈드 주식회사 |

| 대 표 이 사 : | 방성훈 |

| 본 점 소 재 지 : | 서울시 강남구 언주로 723 |

| (전 화)02-6480-1800 | |

| (홈페이지) http://www.cswind.com | |

| 작 성 책 임 자 : | (직 책)상무 (성 명)이재혁 |

| (전 화)02-6480-1800 | |

【 대표이사 등의 확인 】

|

|

확인서_2024.11.14. |

I. 회사의 개요

1. 회사의 개요

기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기/사업보고서에 기재 예정)

2. 회사의 연혁

기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기/사업보고서에 기재 예정)

3. 자본금 변동사항

기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기/사업보고서에 기재 예정)

4. 주식의 총수 등

기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기/사업보고서에 기재 예정)

5. 정관에 관한 사항

기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기/사업보고서에 기재 예정)

II. 사업의 내용

1. 사업의 개요

당사와 연결종속회사는 풍력타워 생산 및 타워내부 부품, 베어링 등 풍력타워 부품 생산과 해상풍력 하부구조물 생산 사업을 운영중에 있습니다. 당사는 한국 본사를 기반으로 베트남, 미국, 포르투갈, 중국, 터키, 대만, 말레이시아에서 타워 생산법인을 운영하며 유럽, 미국, 아시아 등 전세계 시장에 육상 및 해상 풍력타워를 공급, 납품하고 있습니다.

더불어, 해상풍력을 주력으로 시장경쟁력을 강화하기 위하여 해상풍력 하부구조물 사업에 새롭게 진출하여 유럽, 미국 등 전세계 시장에 Monopile, Transition Piece 등해상풍력 하부구조물 등을 공급, 납품하고 있습니다.

당사의 주요 제품인 타워를 기반으로 한 제품매출은 2024년 3분기 누적 연결매출의 57.6%인 1조 3,830억원이며 상품, 기타 매출은 각각 연결매출액의 0.5%, 4.6%이며, 기타매출은 IRA 통과에 따른 AMPC(Advanced Manufacturing Production Credit) 세액공제 보조금을 포함합니다. 더불어, 해상풍력 하부구조물을 기반으로 한 건설공사 매출은 2024년 3분기 누적 연결 매출의 37.3%인 8,961억원입니다.

당사가 주로 생산하는 풍력 타워 및 하부구조물의 경우 풍력발전단지의 설치지역(육상/해상), 설치 지역의 지리 및 기후 특성 등에 따라 다품종 생산을 기반으로 하며, 고객사 및 수주 프로젝트에 따라 제품의 사양이 상이하기에 판매가격의 추이를 확인하기는 어렵습니다. 더불어, 원재료 중 큰 비중을 차지하는 후판 가격은 지역마다 상이하긴 하나 2024년에는 글로벌 시장에서 전반적으로 하락세를 보였습니다.

당사의 매출은 풍력타워 부문의 경우, Vestas, SGRE 등 글로벌 유수의 풍력터빈 업체가 주요 고객사로 2024년 3분기 연결 매출액의 54.7%를 차지하고 있습니다. 고객사와의 전략적인 관계 구축을 통한 장기적인 공급계약을 바탕으로 수주활동을 전개하고 있으며, 2024년 3분기 타워부문의 수주총액은 1,152백만USD로 2024년 9월말 수주잔고는 873백만USD입니다. 해상풍력 하부구조물 부문에서는 Orsted, RWE 등 글로벌 신재생에너지 발전기업들이 주요 고객사로, 전략적인 관계 구축을 통한 장기적인 공급계약을 바탕으로 수주활동을 전개하고 있으며, 2024년 9월말 하부구조물 부문의 수주잔고는 544백만USD입니다.

2. 주요 제품 및 서비스

1) 주요 제품 등의 현황

(단위 : 백만원,%)

| 사업부문 | 매출유형 | 제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 풍력타워 제조 | 제품 | 1,383,006 | 57.6% | 1,224,372 | 80.5% | 1,311,188 | 95.1% |

| 상품 | 11,723 | 0.5% | 11,493 | 0.8% | 28,047 | 2.0% | |

| 기타 | 109,161 | 4.6% | 121,899 | 8.0% | 39,489 | 2.9% | |

| 해상풍력 하부구조물 | 건설공사 | 896,113 | 37.3% | 162,398 | 10.7% | - | - |

| 총계 | 2,400,003 | 100.0% | 1,520,162 | 100.0% | 1,378,724 | 100.0% | |

※ 풍력타워 제조부문의 제품 매출에는 주요 제품인 타워를 기반으로 도어프레임과 인터널이 일부 포함되어 있습니다.

※ 제18기부터 풍력타워제조 부문의 기타 매출에는 미국 IRA의 SEC. 45X. AMPC 규정을 통하여, 미국법인이 수령할 보조금 수익이 포함되어 있습니다.

2) 주요제품 가격 변동 원인

풍력타워 및 하부구조물의 평균 판매 가격변동의 요인으로는 생산 구조물의 무게, 크기, 철강의 시장가격, 표면처리 기준, 내장재의 사양 등이 있습니다. 현재 풍력발전기의 효율적인 가동을 위한 양질의 바람 확보를 위해 육상풍력에서 해상풍력으로 시장이 확대되며, 풍력 타워와 하부구조물 또한 대형화 및 중량화 되고 있는 추세로 이로 인해 대당 평균 판매단가는 지속적으로 증가할 것으로 전망됩니다.

3. 원재료 및 생산설비

1) 원재료 매입현황

(단위 : 백만원,%)

| 원부재료명 | 주요매입처 | 매입액/비중 | 제19기 3분기 (2024년 1~9월) |

제18기 (2023년) |

제17기 (2022년) |

| 후판 | Leeco, POSCO 외 | 매입액 | 737,646 | 620,675 | 564,005 |

| 비중 | 52.5% | 60.2% | 61.8% | ||

| 인터널 자재 | Yundom, Barga 외 | 매입액 | 127,766 | 150,747 | 116,459 |

| 비중 | 9.1% | 14.6% | 12.8% | ||

| 플랜지 | PSM, Iraesta 외 | 매입액 | 167,456 | 124,503 | 123,862 |

| 비중 | 11.9% | 12.1% | 13.6% | ||

| 철강 2차 자재* |

TECADE, JW Steel Construction 외 |

매입액 | 131,580 | - | - |

| 비중 | 9.4% | - | - | ||

| 기타 | - | 매입액 | 240,280 | 134,703 | 108,497 |

| 비중 | 17.1% | 13.1% | 11.9% | ||

| 계 | 매입액 | 1,404,728 | 1,030,628 | 912,823 | |

| 비중 | 100.0% | 100.0% | 100.0% | ||

※ 철강 2차 자재는 해상풍력 하부구조물 건설에 사용되는 철강자재(파이프, 철제빔,기타 판재 등) 및 조립용 철강 구조물(보트랜딩, 플랫폼 등)을 통칭합니다.

※ 2023년까지의 상기 매입현황은 풍력타워 제조부문에 해당하며, 해상풍력 하부구조물 부문은 주요 원재료인 후판 구매계약 건이 없었던 바 기재하지 않았습니다.

※ 상기 주요 매입처 중 당사와 특수관계에 있는 매입처는 없습니다.

2) 원재료 가격변동추이

풍력타워와 하부구조물의 경우 고객사의 주문사양에 따라 제품의 규격차이가 발생하므로 기간에 따른 원재료의 가격 변동 추이 계산 및 단순 비교는 어려운 상황입니다. 다만, 원재료 중 가장 큰 비중을 차지하는 후판의 가격변동 추이는 다음과 같습니다.

[철판 가격 변동 추이]

(단위 : 내수(원/ton), 수출($/ton))

| 구분 | 제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) | |

| 후판(중국) | 내 수 | 826,384 | 891,513 | 1,029,437 |

| 수 출 | 611 | 674 | 797 | |

| 후판(미국) | 내 수 | 1,838,061 | 2,256,560 | 2,363,701 |

| 수 출 | 1,359 | 1,706 | 1,830 | |

| 후판(한국) | 내 수 | 983,275 | 1,137,539 | 1,145,685 |

| 수 출 | 727 | 860 | 887 | |

| 후판(유럽) | 내 수 | 1,993,600 | - | - |

| 수 출 | 1,474 | - | - | |

※ 각 연도별 가격은 매분기 가격을 평균한 가격입니다.

3) 생산실적 및 생산설비 현황

(1) 생산 능력, 생산실적 및 가동률

풍력타워 제조 부문은 베트남, 미국, 포르투갈, 중국, 터키, 대만, 말레이시아에 위치한 글로벌 생산법인을 통해 풍력타워를 생산하고 있습니다. 해상풍력 하부구조물 부문은 덴마크 생산법인을 통해 Monopile과 같은 다양한 하부구조물 등을 생산하고 있으며, 풍력타워 및 하부구조물 생산 법인별 생산능력, 실적, 가동률 등의 내용은 영업기밀에 해당되어 구체적인 내용 기재를 생략합니다.

(2) 생산설비 현황

당사의 생산시설 및 설비는 토지, 건물, 구축물, 기계장치 등이 있으며 2024년 9월말 현재 당사가 보유중인 유형자산의 내역은 다음과 같습니다.

(단위 : 백만원)

| 구 분 | 당 분기말 | 전기말 | ||||||||

| 취득원가 | 감가상각 누계액 |

정부보조금 | 손상차손 누계액 |

장부금액 | 취득원가 | 감가상각 누계액 |

정부보조금 | 손상차손 누계액 |

장부금액 | |

| 토지 | 85,749 | - | - | - | 85,749 | 84,441 | - | - | - | 84,441 |

| 건물 | 496,522 | (186,355) | (6,722) | (5,074) | 298,371 | 405,957 | (174,735) | (6,995) | (4,728) | 219,499 |

| 구축물 | 11,638 | (5,050) | - | (396) | 6,192 | 10,863 | (3,867) | - | (347) | 6,649 |

| 기계장치 | 799,536 | (346,181) | - | (1,889) | 451,466 | 752,989 | (327,341) | - | (1,839) | 423,809 |

| 차량운반구 | 53,294 | (22,872) | (6) | - | 30,416 | 29,605 | (19,245) | (3) | - | 10,357 |

| 공기구비품 | 111,098 | (88,847) | (29) | (23) | 22,199 | 113,598 | (91,516) | (5) | (22) | 22,055 |

| 건설중인자산 | 170,278 | - | - | (648) | 169,630 | 149,526 | - | - | (715) | 148,811 |

| 합 계 | 1,728,115 | (649,305) | (6,757) | (8,030) | 1,064,023 | 1,546,979 | (616,704) | (7,003) | (7,651) | 915,621 |

※ 상기 내용은 연결재무제표 기준입니다.

※ 주요 유형자산의 장부금액이 공정가치와 근사하다고 판단하기에, 시가 기재를 생략합니다.

(3) 생산 투자 계획

| 대상 | 목적 | 내용 | 투자기간 | 투자금액 |

| CS Wind America Inc. | 생산설비 증설 | 생산능력 증대 및 자동화 설비 구축 |

2023년 3월~2025년 12월 | 66백만 달러 |

※ 상기 투자금액은 기계장치, 토지, 건설비용 등을 위한 투자금액이며 향후 경영상황, 시장수요 등에 따라 투자를 추진할 예정입니다.

4. 매출 및 수주상황

당사의 매출은 풍력타워 및 해상풍력 하부구조물 부문으로 구성되어 있습니다. 풍력타워 부문은 Vestas, SGRE, GE Vernova, Nordex-Acciona 등 세계 주요 풍력발전기 업체로부터 풍력타워를 수주 받아 필요한 자재를 직접 구매하여 생산을 한 후 이를 고객에 판매합니다. 더불어, 해상풍력 하부구조물 부문은 Orsted, RWE 등 글로벌 신재생에너지 발전기업들이 주요 고객사이며, 하부구조물을 수주 받아 필요한 자재를 직접 구매하여 생산을 한 후 이를 고객에 판매하는 구조입니다.

1) 매출실적

(단위 : 백만원,%)

| 사업부문 | 매출유형 | 제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 풍력타워 제조 | 제품 | 1,383,006 | 57.6% | 1,224,372 | 80.5% |

1,311,188 |

95.1% |

| 상품 | 11,723 | 0.5% | 11,493 | 0.8% |

28,047 |

2.0% |

|

| 기타 | 109,161 | 4.6% | 121,899 | 8.0% |

39,489 |

2.9% |

|

| 해상풍력 하부구조물 | 건설공사 | 896,113 | 37.3% | 162,398 | 10.7% |

- |

- |

| 총계 | 2,400,003 | 100.0% | 1,520,162 | 100.0% |

1,378,724 |

100.0% |

|

※ 풍력타워제조 부문의 제품 매출에는 주요 제품인 타워를 기반으로 도어프레임과 인터널이 일부 포함되어 있습니다.

※ 제18기부터 풍력타워제조 부문의 기타 매출에는 미국 IRA의 SEC. 45X. AMPC 규정을 통하여, 미국법인이 수령할 보조금 수익이 포함되어 있습니다.

- 지역별 매출현황

(단위 : 백만원)

| 구분 | 제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) |

| 유럽 | 725,145 | 541,971 | 627,945 |

| 미주 | 1,555,400 | 727,732 | 513,172 |

| 아시아 | 119,458 | 250,459 | 237,607 |

| 합계 | 2,400,003 | 1,520,162 | 1,378,724 |

2) 판매경로

풍력타워 부문의 경우에는 해외 생산법인에서 거래처인 글로벌 풍력발전기 생산업체에게 직판을 진행하며, 해상풍력 하부구조물 부문 또한 거래처인 글로벌 신재생에너지 발전기업에 직판을 진행합니다. 더불어, 시장, 고객사, 풍력단지 프로젝트별로 지정된 영업조직들이 직접 영업활동을 진행해 유럽, 미국, 아시아 등 전세계 각지에 판매합니다.

3) 판매방법 및 조건

풍력산업은 기본적으로 고객들과의 장기적인 계약을 통해 수주를 확보하며, 풍력발전단지 프로젝트가 진행되는 위치 등에 따라서 원가가 상이하기에 프로젝트별로 풍력발전기 생산기업과 신재생에너지 발전기업에게 각각 수주를 받습니다. 더불어, 풍력 타워 부문은 T/T 거래가 대부분이며, 하부구조물부문은 현금거래가 대부분입니다.

4) 판매전략

풍력산업에서 쌓아온 풍부한 사업경험과 기술력을 바탕으로 한 품질경쟁력을 기반으로 하며, Vestas, SGRE, GE Vernova 등 글로벌 풍력 발전기 생산기업과 Orsted, RWE 등 신재생에너지 발전기업과의 전략적인 관계 구축을 통한 중장기 수주물량 확보하고 시장점유율을 확대합니다. 더불어, 세계 전역에 해외생산법인을 보유하고 있는 점을 활용해 생산활동에 있어서 뛰어난 유연성을 보유하고 있는 점도 판매전략으로 꼽을 수 있습니다.

풍력단지의 건설은 장기적으로 진행되는 프로젝트이기 때문에 고객들이 프로젝트를 수주하는 시점이 아닌, 입찰에 참여하는 시점부터 프로젝트가 수주되는 단계까지 프로젝트 진행상황을 모니터링하고, 이를 내부적으로 관리하는 영업계획에 반영하여 예상되는 프로젝트를 예측, 이를 생산 계획에 반영하고 있습니다.

5) 주요 매출처 및 매출비중

(단위: 백만원, %)

| 매출처 | 매출품목 | 매출 유형 |

제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) | ||||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||||

| 주요고객사 | A사 | 풍력타워 등 | 제품 등 | 199,024 | 8.3% | 133,680 | 8.8% | 212,724 | 15.4% |

| B사 | 풍력타워 등 | 제품 등 | 139,317 | 5.8% | 307,524 | 20.2% | 122,481 | 8.9% | |

| C사 | 풍력타워 등 | 제품 등 | 750,672 | 31.3% | 440,291 | 29.0% | 742,721 | 53.9% | |

| D사 | 풍력타워 등 | 제품 등 | 223,190 | 9.3% | 174,246 | 11.5% | 176,620 | 12.8% | |

| E사 | 하부구조물 등 | 건설공사 등 | 312,491 | 13.0% | 103,875 | 6.8% | - | - | |

| 기타고객사 | 풍력타워 등 | 제품 등 | 775,309 | 32.3% | 360,546 | 23.7% | 124,178 | 9.0% | |

| 계 | 2,400,003 | 100.0% | 1,520,162 | 100.0% | 1,378,724 | 100.0% | |||

※ 주요 매출처는 당사 영업기밀로 간주되어, 익명으로 기재해두었습니다.

※ 제18기부터 기타고객사 매출은 미국 IRA의 SEC. 45X. AMPC 규정을 통하여, 미국법인이 수령할 보조금 수익에 대한 계산내역을 포함하고 있습니다.

6) 수주 상황

(단위 : 백만USD)

| 구분 | 수주총액 | 수주잔고 |

| 풍력타워 제조 | 1,152 | 873 |

| 해상풍력 하부구조물 | - | 544 |

※ 당사의 수주상황은 영업기밀에 해당되어 공시될 경우 당사의 영업에 부정적인 영향을 미칠 수 있다고 판단되어 합계 기준으로 기재하였습니다.

5. 위험관리 및 파생거래

1) 시장 위험

(1) 자본위험관리

당사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 당사는 배당을 조정하거나,주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

(2) 금융위험관리

당사는 금융상품과 관련하여 시장위험(외환위험, 이자율위험), 신용위험, 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 당사의 위험관리는 당사의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 당사가 허용가능한 수준으로 감소, 제거및 회피하는 것을 그 목적으로 하고 있습니다. 당사는 환위험과 같은 특정위험을 회피하기 위하여 파생금융상품을 이용하고 있습니다. 당사의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

(2-1) 외환위험

당사는 해외 영업 과정에서 다양한 통화를 이용한 거래 등으로 인하여 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 KRW, USD, CAD, EUR, AUD, GBP, TRY, DKK, PLN, NOK, SEK, CNY 등이 있습니다. 당사는 외화로 표시된 채권과 채무 관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

(2-2) 이자율위험

당사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 당사는 이자율위험을 관리하기 위하여 고정이자율차입금과변동이자율차입금의 적절한 균형을 유지하고 있습니다.

(2-3) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 당사는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

신용위험은 현금 및 현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해 당사는 신용도가 높은 금융기관에 한하여 거래를 하고 있습니다.

(2-4) 유동성위험

당사는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금 수요를 충족시킬수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 당사의 자금조달 계획, 약정 준수, 당사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

2) 파생상품 및 풋백옵션 등 거래현황

| 구 분 | 지급 | 수취 | 계약일 | 만기일 | 계약상대방 |

| 통화스왑(USD-EUR) | USD 22,000,000 | EUR 20,484,171 | 2023-05-25 | 2026-05-26 | 우리은행 |

| 이자율스왑 | 3.63% | EURIBOR 6M+2.3% | 2023-10-13 | 2027-03-29 | BPI |

| 3.64% | BCP | ||||

| 3.61% | Novo Banco | ||||

| 3.62% | SANTANDER |

| 구 분 | 매입통화 | 매입금액 | 매도통화 | 매도금액 | 약정환율 |

| 통화선도 | NOK | 12,300,000 | DKK | 8,528,820 | 0.6934 |

3) 파생상품계약으로 발생한 이익 및 손실상황

(1) 공정가액 및 공정가액 평가주체

(단위 : 백만원)

| 구분 | 공정가액 | 공정가액 평가주체 |

| 파생상품 부채 | 1,765 | 우리은행 |

| 2,411 | PwC Portugal | |

| 147 | Nordea |

(2) 파생상품계약에서 발생된 거래손익금액과 재무제표에 반영된 내용

(단위 : 백만원)

| 구분 | 거래이익 | 거래손실 |

| 파생상품 거래손익 | 472 | - |

(3) 위험회피목적을 위해 파생상품계약을 체결한 경우, 위험회피목적 대상 자산 또는부채에서 발생된 손익

(단위 : 백만원)

| 구분 | 이익 | 손실 |

| 위험회피목적 대상 부채 | - | 1,420 |

6. 주요계약 및 연구개발활동

1) 경영상의 주요계약 등

해당사항 없습니다.

2) 연구개발활동

(1) 연구개발 담당조직

당사의 연구 개발 조직은 윈드타워 제조를 위한 주요공정인 용접, 도장, 조립 공정의 최적화를 위한 프로세스를 개발하고, 생산 공정의 자동화, 신규 공장에 대한 기술 검토, 해외법인의 제조기술 관련 기술 지원 등의 업무를 담당하고 있습니다. 제조공정개발 및 자동화 등의 선진 기술 도입을 위해 국내외 용접 및 도장 재료 업체 및 POSCO 등과 같은 대형 연구 인프라를 갖춘 원자재 업체, 그리고 국내외 대형 자동화 업체들과 활발한 기술 교류 및 협업을 하고 있습니다.

또한 군산 공장 인수 후, 자체 용접 자동화 시스템 개발을 위해 군산 공장에 SAW 용접(잠호용접)설비를 포함한 Demo 시스템을 구축하고 있습니다. 특히 중점 연구 과제로써 로봇을 적용한 자동 도장 시스템을 개발 중에 있고 AI 기술을 활용한 SAW 용접(잠호용접) 자동화 시스템 개발을 위한 연구에 돌입하였습니다.

현재는 본사 연구조직으로서 전 생산 법인의 기술적 조언 및 기술 지원 업무를 병행하고 있으며, 풍력타워 및 해상풍력 하부구조물 시장의 제 1의 기술 경쟁력을 확보하기 위해 노력하고 있습니다.

(2) 연구개발 비용

당사는 연구 및 기술개발 관련하여 발생한 비용에 대하여 이를 연구개발비로 계상하지 아니하고 있으며, 전액 판매 및 관리비로 기재하고 있습니다. 실질적으로 연구개발부서와 관련된 모든 비용은 중국과 베트남법인의 경우 매입단가를 조정하고 있는 등 현재 기술혁신 부서와 관련하여 발생된 비용이 무형자산화 된 건은 없습니다.

7. 기타 참고사항

1) 지적재산권 관련

해당사항 없습니다.

2) 환경 관련 규제사항

해당사항 없습니다.

3) 사업부문별 현황 및 영업의 개황

(1) 산업의 특성

글로벌 풍력발전 시장은 ESG, RE100 등 기후변화 위기에 대처하기 위한 에너지 전환의 시대적 요구가 점차 커지고 있는 가운데, Covid-19 Pandemic과 우크라이나-러시아 전쟁을 거치며 발생된 인플레이션, 공급망 이슈, 금리 인상과 같은 비우호적인 경기상황이 시장의 지속성장에 방해요인이 되며 발전 프로젝트가 일부 지연되기도 하였습니다.

이에 기후변화에 대한 위기의식, 친환경 에너지정책의 당위성, 경기회복 의지와 에너지 안보에 대한 인식의 변화로 신재생에너지 수요가 가파르게 증가하고 있고 각 국에서는 자국의 이익을 극대화하기 위하여 탄소국경세 및 핵심원자재법(CRMA) 등 신규 무역장벽으로 활용할 수 있는 제도의 도입을 서두르고 있으며 직접 보조금, 금융 지원, 인허가기간 단축, 세제혜택 등과 같은 친환경 정책을 발표하며 화석연료 에너지에서 친환경 에너지로의 전환을 가속화하고 있습니다.

특히, 풍력터빈 효율화 증진과 대형 용량 개발이 가속화되며 입지적으로 풍력자원의활용도가 높고 대규모 전력 생산을 기대할 수 있는 해상풍력으로의 산업 전환이 본격화되고 있는 바, 풍력산업의 새로운 성장 모멘텀이 될 것으로 기대됩니다.

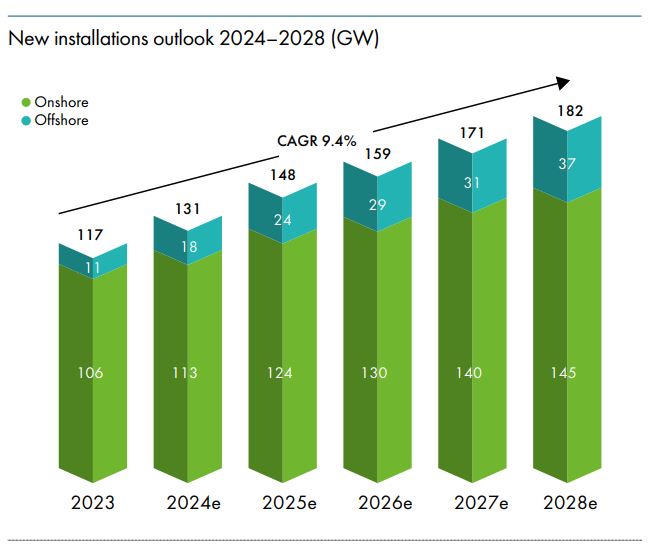

(2) 산업의 성장성

미국은 PTC(Production Tax Credit), ITC(Investment Tax Credit), AMPC(Advanced Manufacturing Production Credit) 등의 혜택을 담은 IRA(Inflation Reduction Act) 법안을 통과시키며 미국 내 친환경에너지 수요를 견인하고 있으며, AMPC의 경우 당사가 영위하고 있는 풍력타워, 해상풍력 하부구조물에 대해서도 현금화가 가능한 세액공제를 제공함으로써 신재생에너지 산업의 공급망을 더욱 견고히 하려는 의지를 보이고 있습니다.

유럽연합은 REPowerEU를 시작으로, 인허가 소요기간을 단축시켜주는 '인허가 긴급 승인조치'와 같은 신재생에너지에 대한 각종 지원책을 내놓고 있으며, Green DealIndustrial Plan, 핵심원자재법(CRMA) 등 미국의 IRA 법안에 견줄 수 있는 금융지원과 간소화 된 규제환경을 제공하려는 움직임을 보이고 있습니다.

한국시장은 2030신재생에너지정책에서 포트폴리오가 수정되며 실질적으로 풍력발전에 대한 수요가 확대될 것으로 기대되고 있으며 제한된 입지조건에 따른 육상풍력 성장의 한계로 해상풍력 위주의 풍력시장이 조성될 것으로 전망하고 있습니다.

성장이 예상되는 시장을 살펴보면, 자국의 이익과 에너지 독립을 위하여 역내의 공급망을 강화하고자 보조금 및 세제혜택을 지원하고 있어 점차 해당 지역내에 위치한 제조 사업장의 수익이 극대화될 수 있는 상황으로 전개되어가고 있습니다.

(3) 경기변동의 특성 및 계절성

글로벌 풍력발전시장은 금리와 같은 단기적 요소와 각 국가별 정책과 같은 중장기적인 요소가 결합되어 투자 우선순위가 바뀔 수 있습니다. 초기 투자비용이 크기 때문에 과거에는 FIT(발전차액지원제도)와 RPS(신재생에너지 의무할당제)와 같은 정부의 지원정책이 풍력발전시장 성장을 견인해 왔습니다. 최근, 발전 효율의 개선을 통해 풍력에너지의 LCOE(균등화 발전비용)이 낮아지며 경제적인 에너지원으로서 점차 자리매김 하는 동시에 신재생에너지를 기반으로 한 에너지 자립을 통한 에너지 안보를 꾀하는 동시에 기후변화 대응을 위한 탄소중립을 위해 풍력산업이 주요국들의 핵심사업으로 손꼽히고 있습니다.

특히, 미국의 IRA, EU의 Green Deal Industrial Plan와 같이, 주요 국가들이 중장기적으로 풍력설치량을 크게 늘리기 위해 시행하는 다양한 부양책과 상관관계를 높게 받아왔다고 할 수 있습니다. 더불어, 최근 해상풍력을 기반으로 한 대규모 풍력단지 조성이 빠른 속도로 확대됨에 따라 유무형 자산 기반의 중장기적인 대규모 투자가 수반되어야 하는 바, 경기변동과 연관성이 높아지고 있습니다. 글로벌 인플레이션으로 인한 원자재, 운임, 인건비 등 원가 부담의 증가와 함께 금리 인상 등 전방위적인 경기 변동에 따라 영향을 받습니다. 계절성에 있어서는, 풍력산업은 발전단지 건설환경에 따라 1분기는 상대적으로 비수기인 경향이 있으나 다른 산업에 비해 뚜렷한 계절성은 없는 편입니다.

[글로벌 풍력 신규 설치량 전망]

|

|

글로벌풍력시장전망(2024.04) |

※ 출처 : GWEC(2024.04)

(4) 시장여건 및 경쟁요소

풍력 산업은 그동안 정부보조금, Local Contents Requirements, FIT, PTC, RPS와 같은 산업육성정책에 의하여 성장되어 왔지만 현재는 자체의 경쟁력이 없으면 생존하기 힘든 시기로 접어들고 있습니다. 해상풍력단지 설치의 증가와 빠른 속도의 풍력터빈 용량의 성장에 따라 풍력타워, 해상풍력 하부구조물 또한 점차 대형화, 중량화 되어가며 제작난이도 또한 증가하고 있어 진입장벽이 높아지고 있는 상황입니다.

풍력발전단지는 20년 이상 육상 및 해상에서 외부 기후·환경적 요소에 노출되며 운영되는 바, 풍력타워와 하부구조물은 무거운 중량과 지속적인 진동, 충격하중을 견뎌야 할 만큼 견고해야 합니다. 이는 곧 풍력발전단지의 가동효율에 직접적인 영향을 미치는 바, 당사의 거래처인 글로벌 풍력터빈 생산업체와 신재생에너지 발전기업들은 뛰어난 품질력과 기술력을 지닌 공급업체를 확보하고자 많은 노력을 기울이고 있습니다.

당사는 풍력산업에서 쌓아온 풍부한 사업 및 생산 경험, Track-record, 우수한 품질력, 신뢰있는 고객관계를 확보하고 있으며 또한, 풍력 산업은 각 국가의 정책, 지정학적 요소 등에 따라 시장변화가 빠른 바 당사 경영진의 신속하고 선제적인 의사결정 정책을 기반으로 풍력 산업에서 선두권을 유지하고 있습니다.

글로벌 풍력타워 및 해상풍력 하부구조물 시장에는 유럽, 미국, 아시아 등 전세계에 다수의 기업이 포진해 있으나 공신력 있는 시장 조사기관의 자료 부재로 시장점유율 집계가 어렵습니다. 다만, 풍력타워 부문의 경우 당사가 생산 및 납품하는 풍력타워가 대응하는 발전기 발전용량을 모두 합산하는 방식을 기반으로 했을 때 중국시장을 제외한 2023년 글로벌 시장점유율은 '21년 17.5%, '22년 14.1%, '23년 13.1%로 추산됩니다. 더불어, 해상풍력 하부구조물 부문의 경우, 중국시장을 제외한 글로벌 시장점유율은 '23년 기준 Transition Piece 40%, Monopile 9%로 추산됩니다.

현재 전세계적으로 다수의 업체와 경쟁을 하고 있으나 생산 규모나 품질 수준 등을 고려할 때 당사의 주요 경쟁사는 아래와 같습니다.

- 주요 경쟁사 현황

| 부문 | 주요 시장 | 경쟁사명 |

| 풍력 타워 제조 | 유럽 | GRI Renewable Industries, Welcon, Euro Steel, Haizea |

| 북미 | Arcosa, Broadwind, Marmen, GRI Renewable Industries, Ventower | |

| 아시아 | Titan Wind Energy, Dajin Offshore Heavy Industry, TSP, Win&P, 동국S&C | |

| 해상풍력 하부구조물 제조 |

글로벌 | Sif, EEW, Steelwind, Haizea, Navantia-Windar, Dajin Offshore Heavy Industry |

4) 사업부문별 주요 재무정보

(단위 : 백만원,%)

| 사업부문 | 매출유형 | 제19기 3분기 (2024년 1~9월) |

제18기(2023년) | 제17기(2022년) | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 풍력타워 제조 | 제품 | 1,383,006 | 57.6% | 1,224,372 | 80.5% | 1,311,188 | 95.1% |

| 상품 | 11,723 | 0.5% | 11,493 | 0.8% | 28,047 | 2.0% | |

| 기타 | 109,161 | 4.6% | 121,899 | 8.0% | 39,489 | 2.9% | |

| 해상풍력 하부구조물 | 건설공사 | 896,113 | 37.3% | 162,398 | 10.7% | - | - |

| 총계 | 2,400,003 | 100.0% | 1,520,162 | 100.0% | 1,378,724 | 100.0% | |

※ 풍력타워제조 부문의 제품 매출에는 주요 제품인 타워를 기반으로 도어프레임과 인터널이 일부 포함되어 있습니다.

※ 제18기부터 풍력타워제조 부문의 기타 매출에는 미국 IRA의 SEC. 45X. AMPC 규정을 통하여, 미국법인이 수령할 보조금 수익이 포함되어 있습니다.

5) 신규 사업의 내용 및 전망

글로벌 풍력발전시장은 최근 해상풍력의 성장이 가시화되고 있습니다. 해상풍력의 설치 비중은 해당 국가의 지정학적 요인, 국가정책, 주민수용성, 안보, 풍질 등 여러 상황에 의하여 시기와 규모가 결정되지만 효율성이 확보된 발전기 발전용량의 확대는 해상풍력 시장의 성장을 더욱 가속화되며, 해상풍력 하부구조물에 대한 수요 또한 빠르게 증가하고 있습니다.

글로벌 연구자료에 따르면 2025년부터 유럽, 미국 등 대규모 해상풍력단지의 설치가가속화됨에 따라 해상풍력 하부구조물에 대한 수요가 기존의 4~5배에 이를 것으로 예상됩니다. 특히, 3,000톤 이상의 대구경 하부구조물에 대한 수요가 급증하며 수급불균형이 심화될 것으로 전망되는 바 당사는 해상풍력 하부구조물 시장에 진출하였습니다. Foundation(Monopile, Jacket), Transition Piece, Offshore substation 등 대형 하부구조물 생산 설비와 글로벌 유수의 발전사를 대상으로 Track-record를 보유하고 있어, 당사는 해상풍력 공급망 내 상부구조물인 타워부터 하부구조물까지 사업을 확장해 중장기적으로 해상풍력 시장 내 경쟁력을 한층 더욱 강화할 수 있을 것으로 전망됩니다.

III. 재무에 관한 사항

1. 요약재무정보

1) 요약연결재무정보

(단위 : 백만원)

| 구 분 | 제19기 3분기 (2024년 9월말) |

제18기 (2023년 12월말) |

제17기 (2022년 12월말) |

| 유 동 자 산 | 1,498,520 | 1,352,943 | 1,005,500 |

| 현금및현금성자산 | 213,017 | 207,121 | 191,619 |

| 매출채권및기타채권 | 534,745 | 403,947 | 366,154 |

| 재고자산 | 490,851 | 582,190 | 381,594 |

| 기타 | 259,907 | 159,685 | 66,133 |

| 매 각 예 정 비 유 동 자 산 | 205 | 15,233 | 5,717 |

| 비 유 동 자 산 | 1,630,323 | 1,464,472 | 772,890 |

| 관계기업투자 | 13,055 | 15,211 | 8,743 |

| 유형자산 | 1,064,022 | 915,621 | 529,131 |

| 투자부동산 | 31,773 | 21,768 | 37,105 |

| 무형자산 | 260,188 | 261,017 | 117,269 |

| 기타 | 261,285 | 250,855 | 80,642 |

| 자 산 총 계 | 3,129,048 | 2,832,648 | 1,784,107 |

| 유 동 부 채 | 1,173,784 | 1,417,060 | 623,838 |

| 비 유 동 부 채 | 826,102 | 471,169 | 232,662 |

| 부 채 총 계 | 1,999,886 | 1,888,229 | 856,500 |

| 지배기업의 소유주에게 귀속되는 자본 | 1,080,573 | 896,810 | 879,507 |

| 자본금 | 21,086 | 21,086 | 21,086 |

| 기타불입자본 | 612,994 | 568,611 | 566,865 |

| 이익잉여금 | 360,855 | 241,299 | 242,065 |

| 기타자본구성요소 | 85,639 | 65,814 | 49,491 |

| 비지배지분 | 48,588 | 47,609 | 48,100 |

| 자 본 총 계 | 1,129,162 | 944,419 | 927,607 |

| (2024.01.01.~ 2024.09.30.) |

(2023.01.01.~ 2023.12.31.) |

(2022.01.01.~ 2022.12.31.) |

|

| 매출액 | 2,400,003 | 1,520,162 | 1,374,893 |

| 영업이익 | 229,166 | 104,666 | 42,122 |

| 당기순이익 | 141,650 | 18,936 | (6,941) |

| 지배기업 소유주 | 140,482 | 19,875 | 1,907 |

| 비지배지분 | 1,168 | (939) | (8,848) |

| 기본주당순이익(단위: 원) | 3,391 | 480 | 46 |

| 희석주당순이익(단위: 원) | 3,377 | 480 | 46 |

| 연결에 포함된 회사수(단위 : 개) | 44 | 35 | 22 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2) 요약별도재무정보

(단위 : 백만원)

| 구 분 | 제19기 3분기 (2024년 9월말) |

제18기 (2023년 12월말) |

제17기 (2022년 12월말) |

| 유 동 자 산 | 360,081 | 251,081 | 319,461 |

| 현금및현금성자산 | 79,057 | 10,458 | 69,670 |

| 매출채권및기타채권 | 153,514 | 102,619 | 194,743 |

| 재고자산 | 455 | 191 | 1,429 |

| 기타 | 127,055 | 137,813 | 53,619 |

| 비 유 동 자 산 | 1,098,319 | 964,619 | 789,219 |

| 종속기업및관계기업투자 | 756,407 | 712,015 | 640,966 |

| 유형자산 | 57,879 | 57,336 | 54,146 |

| 투자부동산 | 25,037 | 24,861 | 30,114 |

| 무형자산 | 10,161 | 8,058 | 9,011 |

| 기타 | 248,835 | 162,349 | 54,982 |

| 자 산 총 계 | 1,458,400 | 1,215,700 | 1,108,680 |

| 유 동 부 채 | 410,092 | 241,113 | 152,468 |

| 비 유 동 부 채 | 151,733 | 130,365 | 118,317 |

| 부 채 총 계 | 561,825 | 371,478 | 270,785 |

| 자본금 | 21,086 | 21,086 | 21,086 |

| 기타불입자본 | 668,891 | 624,811 | 624,411 |

| 이익잉여금 | 54,533 | 64,389 | 72,402 |

| 기타자본구성요소 | 152,065 | 133,936 | 119,996 |

| 자 본 총 계 | 896,575 | 844,222 | 837,895 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | ||

| (2024.01.01.~ 2024.09.30.) |

(2023.01.01.~ 2023.12.31.) |

(2022.01.01.~ 2022.12.31.) |

|

| 매출액 | 368,626 | 252,781 | 574,488 |

| 영업이익 | 35,685 | 37,613 | (20,343) |

| 당기순이익 | 10,859 | 12,572 | (30,440) |

| 기본주당순이익(단위: 원) | 262 | 303 | (731) |

| 희석주당순이익(단위: 원) | 261 | 303 | (731) |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 19 기 3분기말 2024.09.30 현재 |

|

제 18 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 19 기 3분기말 |

제 18 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

1,498,519,807,338 |

1,352,942,897,287 |

|

현금및현금성자산 |

213,016,503,598 |

207,120,648,764 |

|

단기금융상품 |

12,844,000,000 |

14,602,766,614 |

|

매출채권 및 기타유동채권 |

534,744,887,308 |

403,946,517,191 |

|

단기미청구공사 |

160,809,138,778 |

84,165,934,928 |

|

재고자산 |

490,851,259,757 |

582,190,023,079 |

|

기타유동금융자산 |

13,109,327,121 |

3,207,495,772 |

|

기타유동자산 |

72,067,157,075 |

56,667,404,386 |

|

당기법인세자산 |

1,077,533,701 |

1,042,106,553 |

|

매각예정비유동자산 |

205,400,000 |

15,232,414,941 |

|

비유동자산 |

1,630,322,789,022 |

1,464,472,362,330 |

|

장기금융상품 |

150,752,131 |

145,897,374 |

|

관계기업및공동기업투자 |

13,054,785,731 |

15,210,947,002 |

|

유형자산 |

1,064,022,186,449 |

915,620,802,572 |

|

투자부동산 |

31,772,648,571 |

21,768,090,713 |

|

사용권자산 |

186,526,207,869 |

161,131,926,763 |

|

무형자산 |

260,188,476,675 |

261,017,187,865 |

|

기타비유동금융자산 |

12,006,788,480 |

10,410,837,914 |

|

비유동 기타포괄손익-공정가치측정금융자산 |

150,000,000 |

150,000,000 |

|

비유동 당기손익-공정가치측정금융자산 |

3,939,362,838 |

4,399,619,763 |

|

기타비유동자산 |

35,231,881,638 |

52,835,912,171 |

|

순확정급여자산 |

0 |

1,277,101,768 |

|

이연법인세자산 |

23,279,698,640 |

20,504,038,425 |

|

자산총계 |

3,129,047,996,360 |

2,832,647,674,558 |

|

부채 |

||

|

유동부채 |

1,173,784,224,920 |

1,417,059,643,340 |

|

유동 당기손익-공정가치 측정 금융부채 |

1,765,322,730 |

2,866,197,496 |

|

유동 기타포괄손익-공정가치측정 금융부채 |

2,557,458,851 |

2,431,491,686 |

|

매입채무 및 기타유동채무 |

447,450,892,163 |

653,618,362,663 |

|

단기초과청구공사 |

96,445,885,612 |

176,535,078,555 |

|

단기차입금 |

379,903,947,804 |

384,086,640,434 |

|

유동성장기차입금 |

97,931,835,600 |

119,410,765,405 |

|

유동성사채 |

0 |

5,353,994,690 |

|

미지급배당금 |

480,005 |

479,992 |

|

당기법인세부채 |

40,927,897,218 |

8,493,995,858 |

|

기타유동금융부채 |

158,800,633 |

238,798,812 |

|

유동 리스부채 |

14,768,332,245 |

14,771,699,307 |

|

기타 유동부채 |

69,605,245,271 |

26,613,933,412 |

|

유동충당부채 |

22,268,126,788 |

22,638,205,030 |

|

비유동부채 |

826,101,984,898 |

471,169,152,202 |

|

장기매입채무 및 기타비유동채무 |

0 |

2,662,660 |

|

장기차입금 |

606,292,789,218 |

303,249,871,103 |

|

순확정급여부채 |

3,381,919,910 |

788,158,065 |

|

기타비유동금융부채 |

337,752,070 |

229,498,668 |

|

비유동 리스부채 |

145,783,296,853 |

128,390,637,135 |

|

기타 비유동 부채 |

40,642,684,361 |

18,864,362,873 |

|

비유동충당부채 |

19,910,256,982 |

5,879,605,877 |

|

이연법인세부채 |

9,753,285,504 |

13,764,355,821 |

|

부채총계 |

1,999,886,209,818 |

1,888,228,795,542 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 지분 |

1,080,572,945,884 |

896,809,674,757 |

|

자본금 |

21,085,701,500 |

21,085,701,500 |

|

기타불입자본 |

612,993,888,233 |

568,611,104,735 |

|

이익잉여금(결손금) |

360,854,549,752 |

241,298,569,283 |

|

기타자본구성요소 |

85,638,806,399 |

65,814,299,239 |

|

비지배지분 |

48,588,840,658 |

47,609,204,259 |

|

자본총계 |

1,129,161,786,542 |

944,418,879,016 |

|

자본과부채총계 |

3,129,047,996,360 |

2,832,647,674,558 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 19 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 18 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 19 기 3분기 |

제 18 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

805,473,155,726 |

2,400,003,364,717 |

380,503,926,739 |

1,146,494,944,177 |

|

매출원가 |

667,168,713,248 |

2,085,721,635,940 |

314,499,280,438 |

967,225,245,933 |

|

매출총이익 |

138,304,442,478 |

314,281,728,777 |

66,004,646,301 |

179,269,698,244 |

|

판매비와관리비 |

28,658,643,462 |

85,115,549,543 |

24,573,840,519 |

71,570,449,001 |

|

영업이익(손실) |

109,645,799,016 |

229,166,179,234 |

41,430,805,782 |

107,699,249,243 |

|

금융수익 |

8,893,542,110 |

28,265,888,707 |

5,653,400,325 |

28,527,651,966 |

|

금융원가 |

23,249,745,770 |

89,838,414,182 |

19,564,766,355 |

71,845,082,013 |

|

지분법손익 |

(271,974,177) |

(4,385,676,997) |

(467,838,441) |

(2,398,749,049) |

|

기타이익 |

5,446,578,232 |

14,454,887,643 |

118,687,667 |

3,221,882,019 |

|

기타손실 |

100,164,930 |

1,772,080,428 |

4,339,156,929 |

8,917,768,659 |

|

순화폐성자산에 대한 이익(손실) |

0 |

0 |

0 |

987,492,122 |

|

법인세비용차감전순이익(손실) |

100,364,034,481 |

175,890,783,977 |

22,831,132,049 |

57,274,675,629 |

|

법인세비용(수익) |

26,900,680,683 |

34,241,023,288 |

4,940,150,853 |

10,362,816,559 |

|

당기순이익(손실) |

73,463,353,798 |

141,649,760,689 |

17,890,981,196 |

46,911,859,070 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

72,730,327,835 |

140,481,505,627 |

19,078,749,288 |

47,322,879,977 |

|

비지배지분에 귀속되는 당기순이익(손실) |

733,025,963 |

1,168,255,062 |

(1,187,768,092) |

(411,020,907) |

|

기타포괄손익 |

(24,590,767,605) |

19,845,397,036 |

8,809,882,214 |

40,189,962,846 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

(12,757,585,119) |

1,414,451,921 |

7,748,659,361 |

16,843,763,502 |

|

확정급여제도의재측정요소 |

91,512,712 |

(225,708,087) |

(89,741,057) |

58,002,213 |

|

표시통화환산손익 |

(12,849,097,831) |

1,640,160,008 |

7,838,400,418 |

16,785,761,289 |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

(11,833,182,486) |

18,430,945,115 |

1,061,222,853 |

23,346,199,344 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

93,402,334 |

225,574,715 |

0 |

0 |

|

지분법자본변동 - 후속적으로 재분류 되는 항목 |

289,469,049 |

(196,822,437) |

(343,794,619) |

(992,095,895) |

|

현금흐름위험회피파생상품평가손익 |

(1,134,606,509) |

(7,825,823) |

0 |

0 |

|

해외사업환산손익 |

(11,081,447,360) |

18,410,018,660 |

1,405,017,472 |

24,338,295,239 |

|

총포괄손익 |

48,872,586,193 |

161,495,157,725 |

26,700,863,410 |

87,101,821,916 |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

48,810,330,949 |

160,095,228,129 |

28,314,131,202 |

86,576,377,099 |

|

포괄손익, 비지배지분 |

62,255,244 |

1,399,929,596 |

(1,613,267,792) |

525,444,817 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

1,755 |

3,391 |

461 |

1,142 |

|

희석주당이익(손실) (단위 : 원) |

1,735 |

3,377 |

461 |

1,142 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 19 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 18 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 합계 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

기타불입자본 |

이익잉여금 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 지분 합계 합계 |

|||

|

2023.01.01 (기초자본) |

21,085,701,500 |

566,864,983,039 |

242,064,509,865 |

49,491,970,574 |

879,507,164,978 |

48,099,751,153 |

927,606,916,131 |

|

당기순이익(손실) |

47,322,879,977 |

47,322,879,977 |

(411,020,907) |

46,911,859,070 |

|||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

|||||||

|

현금흐름위험회피파생상품평가손익 |

0 |

||||||

|

해외사업환산손익 |

23,396,869,006 |

23,396,869,006 |

941,426,233 |

24,338,295,239 |

|||

|

표시통화환산손익 |

16,785,761,289 |

16,785,761,289 |

16,785,761,289 |

||||

|

확정급여제도의재측정요소 |

62,962,722 |

62,962,722 |

(4,960,509) |

58,002,213 |

|||

|

지분법자본변동 |

(992,095,895) |

(992,095,895) |

(992,095,895) |

||||

|

배당금지급 |

(20,714,740,500) |

(20,714,740,500) |

(20,714,740,500) |

||||

|

교환사채의 증가 |

0 |

||||||

|

교환사채의 감소 |

|||||||

|

주식보상비용 |

1,688,880,000 |

1,688,880,000 |

1,688,880,000 |

||||

|

비지배지분의 증가, 자본 |

(90,980,495) |

(90,980,495) |

785,980,495 |

695,000,000 |

|||

|

종속기업 전환권대가의 소멸 |

|||||||

|

종속기업 신주인수권대가의 소멸 |

94,193,125 |

94,193,125 |

(149,689,125) |

(55,496,000) |

|||

|

자본 증가(감소) 합계 |

1,692,092,630 |

26,671,102,199 |

39,190,534,400 |

67,553,729,229 |

1,161,736,187 |

68,715,465,416 |

|

|

2023.09.30 (기말자본) |

21,085,701,500 |

568,557,075,669 |

268,735,612,064 |

88,682,504,974 |

947,060,894,207 |

49,261,487,340 |

996,322,381,547 |

|

2024.01.01 (기초자본) |

21,085,701,500 |

568,611,104,735 |

241,298,569,283 |

65,814,299,239 |

896,809,674,757 |

47,609,204,259 |

944,418,879,016 |

|

당기순이익(손실) |

140,481,505,627 |

140,481,505,627 |

1,168,255,062 |

141,649,760,689 |

|||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

225,574,715 |

225,574,715 |

225,574,715 |

||||

|

현금흐름위험회피파생상품평가손익 |

(7,825,823) |

(7,825,823) |

(7,825,823) |

||||

|

해외사업환산손익 |

18,163,420,697 |

18,163,420,697 |

246,597,963 |

18,410,018,660 |

|||

|

표시통화환산손익 |

1,640,160,008 |

1,640,160,008 |

1,640,160,008 |

||||

|

확정급여제도의재측정요소 |

(210,784,658) |

(210,784,658) |

(14,923,429) |

(225,708,087) |

|||

|

지분법자본변동 |

(196,822,437) |

(196,822,437) |

(196,822,437) |

||||

|

배당금지급 |

(20,714,740,500) |

(20,714,740,500) |

(20,714,740,500) |

||||

|

교환사채의 증가 |

44,084,170,211 |

44,084,170,211 |

44,084,170,211 |

||||

|

교환사채의 감소 |

(4,100,924) |

(4,100,924) |

(4,100,924) |

||||

|

주식보상비용 |

|||||||

|

비지배지분의 증가, 자본 |

|||||||

|

종속기업 전환권대가의 소멸 |

73,965,795 |

73,965,795 |

(107,013,380) |

(33,047,585) |

|||

|

종속기업 신주인수권대가의 소멸 |

228,748,416 |

228,748,416 |

(313,279,817) |

(84,531,401) |

|||

|

자본 증가(감소) 합계 |

0 |

44,382,783,498 |

119,555,980,469 |

19,824,507,160 |

183,763,271,127 |

979,636,399 |

184,742,907,526 |

|

2024.09.30 (기말자본) |

21,085,701,500 |

612,993,888,233 |

360,854,549,752 |

85,638,806,399 |

1,080,572,945,884 |

48,588,840,658 |

1,129,161,786,542 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 19 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 18 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 19 기 3분기 |

제 18 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(88,426,688,722) |

38,312,492,682 |

|

영업활동으로 창출된 현금 |

(36,727,166,870) |

52,889,809,306 |

|

이자수취(영업) |

2,742,527,337 |

3,501,142,093 |

|

배당금수취(영업) |

581,059,609 |

250,341,233 |

|

이자지급(영업) |

(43,863,541,296) |

(12,217,939,555) |

|

법인세의 환급(납부) |

(11,159,567,502) |

(6,110,860,395) |

|

투자활동현금흐름 |

(165,720,720,194) |

(136,377,060,274) |

|

단기금융상품의 취득 |

(34,106,255,270) |

(12,342,927,626) |

|

단기금융상품의 처분 |

36,091,392,602 |

1,536,895,700 |

|

유동당기손익인식금융자산의 처분 |

0 |

6,160,966,771 |

|

비유동당기손익인식금융자산의 취득 |

0 |

(49,042,869) |

|

비유동당기손익인식금융자산의 처분 |

510,773,235 |

73,604,471 |

|

장기금융상품의 처분 |

0 |

10,245,768 |

|

종속기업에 대한 투자자산의 취득 |

(2,626,653,129) |

0 |

|

관계기업에 대한 투자자산의 취득 |

0 |

(5,932,708,311) |

|

유형자산의 취득 |

(147,216,884,418) |

(126,240,126,880) |

|

유형자산의 처분 |

3,363,995,991 |

2,382,970,187 |

|

무형자산의 취득 |

(1,465,215,004) |

(280,083,258) |

|

무형자산의 처분 |

0 |

600,441,901 |

|

매각예정비유동자산의 처분 |

18,901,935,850 |

816,709,141 |

|

투자활동으로 분류된 선급금의 감소(증가) |

(27,074,530,716) |

0 |

|

투자활동으로 분류된 선수금의 증가(감소) |

0 |

110,000,000 |

|

보증금의 감소 |

13,580,343,545 |

724,804,982 |

|

보증금의 증가 |

(22,871,902,928) |

(1,321,667,116) |

|

대여금의 감소 |

135,196,023 |

39,219,953 |

|

대여금의 증가 |

(2,977,243,392) |

(2,666,363,088) |

|

정부보조금의 수취 |

34,327,417 |

0 |

|

재무활동현금흐름 |

261,817,743,541 |

120,170,183,702 |

|

단기차입금의 증가 |

338,707,745,772 |

235,193,200,991 |

|

단기차입금의 감소 |

(374,298,059,653) |

(208,436,418,500) |

|

유동성장기차입금의 감소 |

(118,316,173,204) |

(17,846,781,050) |

|

장기차입금의 증가 |

408,448,896,148 |

135,875,853,761 |

|

장기차입금의 감소 |

0 |

(366,237,803) |

|

교환사채의 증가 |

44,084,170,211 |

0 |

|

전환사채의 감소 |

(1,500,000,000) |

0 |

|

신주인수권부사채의 감소 |

(4,500,000,000) |

(2,000,000,000) |

|

비지배지분의 증가 |

0 |

695,000,000 |

|

리스부채의 감소 |

(10,121,172,086) |

(2,253,067,883) |

|

배당금지급 |

(20,714,740,500) |

(20,714,740,500) |

|

임대보증금의 증가 |

38,053,354 |

50,105,610 |

|

임대보증금의 감소 |

(10,000,000) |

(26,730,924) |

|

선급금의 감소(증가) |

(976,501) |

0 |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

7,670,334,625 |

22,105,616,110 |

|

기초현금및현금성자산 |

207,120,648,764 |

191,619,255,275 |

|

표시통화 환산으로 인한 현금 및 현금성자산의 순증감 |

(2,000,183,709) |

8,056,784,140 |

|

현금및현금성자산에 대한 환율변동효과 |

225,703,918 |

(888,868,815) |

|

초인플레이션 회계적용으로 인한 현금의 변동 |

0 |

2,431,647,808 |

|

현금및현금성자산의순증가(감소) |

5,895,854,834 |

31,705,179,243 |

|

기말현금및현금성자산 |

213,016,503,598 |

223,324,434,518 |

3. 연결재무제표 주석

| 제19기 3분기 2024년 1월 1일부터 2024년 9월 30일까지 |

| 제18기 3분기 2023년 1월 1일부터 2023년 9월 30일까지 |

| 씨에스윈드 주식회사와 그 종속기업 |

1. 지배기업의 개요

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 씨에스윈드 주식회사

(이하 '지배기업' 또는 '당사')는 2006년에 대한민국에서 설립되어 풍력발전 설비 제조 및 관련 기술개발업 등을 영위하고 있으며, 서울특별시 강남구에 본사를 두고 있습니다. 당사는 해외생산법인에서 윈드타워 및 윈드타워용 알루미늄 플랫폼 등을 생산하고 있습니다. 한편, 당사는 2007년에 상호를 '중산풍력 주식회사'에서 '씨에스윈드 주식회사'로 변경하였으며, 2014년에 한국거래소 유가증권시장에 상장하였습니다.

수차례의 유ㆍ무상증자 등을 통하여 당분기말 현재 당사의 자본금은 보통주 21,085,702천원이며, 주요 주주현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 김성권 및 특수관계자 | 17,300,120 | 41.02% |

| 우리사주조합 | 36,408 | 0.09% |

| 기타 | 24,102,152 | 57.15% |

| 자기주식(주1) | 732,723 | 1.74% |

| 합계 | 42,171,403 | 100.00% |

| (주1) | 당사가 발행한 신종자본증권에 대한 교환대상주식으로 당분기말 현재 한국예탁결제원에 예탁되어 있습니다. |

2. 연결재무제표 작성기준 및 중요한 회계정책

(1) 연결재무제표 작성기준

연결회사의 2024년 9월 30일로 종료하는 9개월 보고기간에 대한 요약분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 요약분기연결재무제표는 연차연결재무제표에 기재되는 사항이 모두 포함되지 않았으므로 전기말 연차연결재무제표와 함께 이해해야 합니다.

1) 연결회사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 이 개정내용을 최초로 적용하는 회계연도 내 중간보고기간에는 해당 내용을 공시할 필요가 없다는 경과규정에 따라 연결중간재무제표에 미치는 영향이 없습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2) 제정ㆍ공표되었으나 아직 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서는 다음과 같습니다.

- 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

연결회사는 필라2 법인세의 적용대상입니다. 이와 관련되는 당기법인세는 추가 인식하였으며, 이연법인세의 인식 및 공시는 예외규정을 적용하였습니다.

3. 중요한 회계추정 및 판단

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

요약분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 부문정보

영업부문은 연결회사의 이사회에게 보고되는 보고자료와 동일한 방식으로 공시되고 있으며, 연결회사는 타워부문, 해상풍력 하부구조물부문, 베어링부문 및 기타부문으로 운영되고 있습니다. 연결회사의 이사회는 영업부문에 배부될 자원과 영업부문의 성과를 평가하는데 책임이 있습니다.

(1) 당분기 및 전분기 중 연결회사 수익의 상세내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 한 시점에 인식하는 수익 | ||||

| 제품매출액 | 412,163,324 | 1,383,006,412 | 325,322,905 | 1,033,129,610 |

| 상품매출액 | 2,198,112 | 11,723,149 | 290,548 | 7,670,618 |

| 기타매출액 | 1,511,927 | 2,204,655 | 595,881 | 1,934,963 |

| 기간에 걸쳐 인식하는 수익 | ||||

| 건설계약매출액 | 355,896,331 | 896,113,434 | - | - |

| 기타매출액 | 1,635,727 | 9,148,350 | 29,470,553 | 33,779,401 |

| 기타 원천으로부터의 수익 | ||||

| 보조금수익 | 31,497,778 | 95,824,395 | 24,589,014 | 69,273,508 |

| 임대수익 | 569,957 | 1,982,970 | 235,026 | 706,844 |

| 합계 | 805,473,156 | 2,400,003,365 | 380,503,927 | 1,146,494,944 |

(2) 당분기 및 전분기 중 매출액의 10% 이상을 차지하는 고객을 포함한 주요 외부고객의 매출액 비율은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | 관련 부문 | ||

|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | ||

| A사(주1) | 199,023,889 | 8.29% | 91,800,844 | 8.01% | 타워부문, 베어링부문 |

| B사(주1) | 139,317,462 | 5.80% | 279,648,084 | 24.39% | 타워부문, 베어링부문 |

| C사(주1) | 750,672,299 | 31.28% | 435,511,998 | 37.99% | 타워부문, 베어링부문 |

| D사(주1) | 223,189,835 | 9.30% | 161,843,126 | 14.12% | 타워부문 |

| E사(주1) | 312,490,575 | 13.02% | - | - | 해상풍력 하부구조물부문 |

| 합계 | 1,624,694,060 | 67.70% | 968,804,052 | 84.50% | |

| (주1) | 해당 고객의 종속기업에 대한 매출이 포함된 내역입니다. |

(3) 당분기 및 전분기 중 지역별 매출액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 유럽 | 237,666,681 | 725,144,829 | 114,911,069 | 419,844,105 |

| 미주 | 504,565,464 | 1,555,400,328 | 221,726,594 | 605,306,911 |

| 아시아 | 63,241,011 | 119,458,208 | 43,866,264 | 121,343,928 |

| 합계 | 805,473,156 | 2,400,003,365 | 380,503,927 | 1,146,494,944 |

(4) 당분기 및 전분기 중 부문별 손익은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구분(주1) | 타워 부문 | 해상풍력 하부구조물부문 |

베어링 부문 | 기타 부문 | 합계 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | 3개월 | 누적 | 3개월 | 누적 | 3개월 | 누적 | |

| 총부문수익 | 512,636,797 | 1,797,669,159 | 355,896,331 | 896,113,434 | 28,526,439 | 68,920,864 | 666,395 | 1,823,195 | 897,725,962 | 2,764,526,652 |

| 부문간 수익 | (92,252,806) | (364,523,287) | - | - | - | - | - | - | (92,252,806) | (364,523,287) |

| 외부고객으로부터 수익 | 420,383,991 | 1,433,145,872 | 355,896,331 | 896,113,434 | 28,526,439 | 68,920,864 | 666,395 | 1,823,195 | 805,473,156 | 2,400,003,365 |

| 영업이익(손실) | 27,061,498 | 122,193,986 | 81,575,127 | 108,967,599 | 1,626,428 | 355,067 | (617,254) | (2,350,473) | 109,645,799 | 229,166,179 |

| 감가상각비 및 무형자산상각비 |

19,755,885 | 48,320,453 | 11,276,993 | 32,070,297 | 840,112 | 2,513,704 | 275,670 | 827,756 | 32,148,660 | 83,732,210 |

| (주1) | 상기 부문별 손익은 사업결합시 발생한 영업권과 공정가치조정 등을 반영한 후의 금액입니다. |

| (전분기) | (단위: 천원) |

| 구분(주1) | 타워 부문 | 베어링 부문 | 기타 부문 | 합계 | ||||

|---|---|---|---|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | 3개월 | 누적 | 3개월 | 누적 | |

| 총부문수익 | 388,279,018 | 1,231,990,412 | 15,359,912 | 68,424,677 | 507,506 | 1,456,175 | 404,146,436 | 1,301,871,264 |

| 부문간 수익 | (23,642,509) | (155,376,320) | - | - | - | - | (23,642,509) | (155,376,320) |

| 외부고객으로부터 수익 | 364,636,509 | 1,076,614,092 | 15,359,912 | 68,424,677 | 507,506 | 1,456,175 | 380,503,927 | 1,146,494,944 |

| 영업이익(손실) | 44,644,847 | 109,165,712 | (1,321,115) | 1,509,034 | (1,892,926) | (2,975,497) | 41,430,806 | 107,699,249 |

| 감가상각비 및 무형자산상각비 |

16,750,853 | 50,042,689 | 874,511 | 2,529,629 | 272,563 | 826,614 | 17,897,927 | 53,398,932 |

| (주1) | 상기 부문별 손익은 사업결합시 발생한 영업권과 공정가치조정 등을 반영한 후의 금액입니다. |

(5) 당분기말 및 전기말 현재 부문별 자산총계 및 부채총계는 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 계정과목 | 타워 부문 | 해상풍력 하부구조물부문 |

베어링 부문 | 기타 부문 | 조정 | 합계 |

|---|---|---|---|---|---|---|

| 자산총계 | 3,319,479,212 | 819,521,805 | 133,758,752 | 55,380,051 | (1,199,091,824) | 3,129,047,996 |

| 부채총계 | 1,862,949,700 | 590,159,819 | 45,579,319 | 14,694,565 | (513,497,193) | 1,999,886,210 |

| (주1) | 상기 부문별 자산총계 및 부채총계는 사업결합시 발생한 영업권과 공정가치조정 등을 반영한 후의 금액입니다. |

| (전기말) | (단위: 천원) |

| 계정과목 | 타워 부문 | 해상풍력 하부구조물부문 |

베어링 부문 | 기타 부문 | 조정 | 합계 |

|---|---|---|---|---|---|---|

| 자산총계 | 2,924,751,435 | 725,577,387 | 149,790,054 | 44,094,297 | (1,011,565,498) | 2,832,647,675 |

| 부채총계 | 1,607,830,541 | 596,234,745 | 64,120,203 | 14,539,348 | (394,496,041) | 1,888,228,796 |

| (주1) | 상기 부문별 자산총계 및 부채총계는 사업결합시 발생한 영업권과 공정가치조정 등을 반영한 후의 금액입니다. |

(6) 당분기말 및 전기말 현재 지역별 비유동자산 금액은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구분 | 타워부문 | 해상풍력 하부구조물 부문 |

베어링 부문 | 기타 부문 | 조정 | 합계 | ||

|---|---|---|---|---|---|---|---|---|

| 유럽 | 미주 | 아시아 | 유럽 | 아시아 | 아시아 | |||

| 비유동자산 | 393,118,209 | 201,492,487 | 279,992,122 | 526,354,101 | 59,269,947 | 31,762,833 | 85,751,702 | 1,577,741,401 |

| (전기말) | (단위: 천원) |

| 구분 | 타워부문 | 해상풍력 하부구조물 부문 |

베어링 부문 | 기타 부문 | 조정 | 합계 | ||

|---|---|---|---|---|---|---|---|---|

| 유럽 | 미주 | 아시아 | 유럽 | 아시아 | 아시아 | |||

| 비유동자산 | 339,470,941 | 170,032,035 | 249,388,768 | 467,376,082 | 57,416,690 | 30,293,781 | 98,939,911 | 1,412,918,208 |

상기 비유동자산 금액에는 금융자산, 이연법인세자산, 관계기업및공동기업 투자는 포함되어 있지 않습니다.

5. 건설계약

(1) 당분기 중 건설계약 잔액 변동내역은 다음과 같으며, 전분기는 해당사항 없습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 기초잔액 | 증감액 | 공사수익인식 | 기말잔액 |

|---|---|---|---|---|

| 해상풍력 하부구조물 | 1,421,013,795 | 211,813,204 | 896,113,434 | 736,713,565 |

(2) 당분기 및 전분기 중 건설계약 관련하여 수익으로 인식한 계약수익 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 해상풍력 하부구조물 | 896,113,434 | - |

(3) 당분기말 및 전기말 현재 계약자산 및 계약부채는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 계약자산 | 계약부채 | 계약자산 | 계약부채 | |

| 미청구공사 | 초과청구공사 | 미청구공사 | 초과청구공사 | |

| 해상풍력 하부구조물 | 160,809,139 | 96,445,886 | 84,165,935 | 176,535,079 |

(4) 당분기말 및 전기말 진행 중이거나 완료된 건설계약 관련 누적발생원가 및 누적손익 등의 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 누적 발생원가 |

누적 공사이익 |

누적공사 수익의 합계 |

진행청구액 | 선수금 | 미청구공사 | 초과 청구공사 |

공사손실 충당부채 |

|---|---|---|---|---|---|---|---|---|

| 해상풍력 하부구조물 | 2,740,848,287 | 180,170,120 | 2,921,018,407 | 2,856,655,154 | - | 160,809,139 | 96,445,886 | 21,938,724 |

| (전기말) | (단위: 천원) |

| 구 분 | 누적 발생원가 |

누적 공사이익 |

누적공사 수익의 합계 |

진행청구액 | 선수금 | 미청구공사 | 초과 청구공사 |

공사손실 충당부채 |

|---|---|---|---|---|---|---|---|---|

| 해상풍력 하부구조물 | 1,990,422,384 | 34,482,589 | 2,024,904,973 | 2,117,274,117 | - | 84,165,935 | 176,535,079 | 22,280,208 |

(5) 전기말 현재 진행 중이었던 원가기준 투입법을 적용하여 진행기준수익을 인식하는 계약으로서 총계약금액 및 총계약원가에 대한 당분기 중 추정의 변경과 그러한 추정의 변경이 당분기와 미래기간의 손익(법인세차감전) 및 미청구공사 등에 미치는 영향은 다음과 같습니다. 전분기는 해당사항 없습니다.

| (당분기) | (단위:천원) |

|

구 분 |

추정총계약금액의 |

추정총계약원가의 변동 |

당기 손익에 |

미래 손익에 |

미청구공사 |

초과청구공사 변동 |

| 해상풍력 하부구조물 | 210,993,216 | 115,021,665 | 86,631,715 | 9,339,836 | 143,672,522 | 96,066,811 |

(6) 당분기말 현재 원가기준 투입법을 적용하여 진행기준수익을 인식한 계약으로서 계약금액이 해상풍력 하부구조물 부문의 사업결합 이전 회계연도 매출액의 5%이상인 주요 계약의 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

|

구 분 |

계약일 |

완성기한(*1) |

진행률 |

미청구공사 |

공사미수금 |

||

|---|---|---|---|---|---|---|---|

|

총 액 |

대손충당금 |

총 액 |

대손충당금 |

||||

| Vineyard | 2019-05-29 | 2023-11-08 | 99.44% | - | - | 4,681,378 | - |

| Dominion TP | 2021-10-13 | 2025-07-29 | 73.47% | - | - | 14,458,148 | - |

| Baltic Power | 2023-07-11 | 2026-02-22 | 50.19% | - | - | 381,153 | - |

| Dominion OSS | 2021-10-26 | 2025-10-01 | 88.88% | - | - | 4,105,436 | - |

| BKR03 GOW03 XXL MP | 2021-07-01 | 2024-12-26 | 97.62% | 90,622,282 | - | - | - |

| Sunrise XXL MP | 2021-06-29 | 2025-08-31 | 19.70% | 25,116,188 | - | 10,612,095 | - |

| CFXD | 2018-08-08 | 2023-09-01 | 97.55% | 2,970,658 | - | 737,495 | - |

| (*1) | 프로젝트별 계약상 공사기한 또는 예정 공사기한입니다. |

(7) 당분기말 현재 주요 공동도급공사의 내역은 다음과 같습니다.

| (단위: 천원) |

| 도급공사명 | 국가명 | 총도급금액 | 회사도급금액 | 참여지분율(%) | 공사계약주간사 |

|---|---|---|---|---|---|

| Baltic Power | 덴마크 | 323,180,309 | 186,120,000 | 57.59% | Semco Maritime A/S |

| Ocean Wind | 덴마크 | 193,413,331 | 136,975,381 | 70.82% | CS Wind Offshore A/S (구, Bladt Industries A/S) |

6. 매출채권 및 기타채권

(1) 당분기말 및 전기말 현재 매출채권및기타채권의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 336,569,249 | - | 310,618,135 | - |

| 차감: 손실충당금 | (1,142,822) | - | (1,144,640) | - |

| 매출채권(순액) | 335,426,427 | - | 309,473,495 | - |

| 미수금 | 26,196,477 | - | 16,931,186 | - |

| 차감: 손실충당금 | (4,123,112) | - | (3,964,487) | - |

| 미수금(순액) | 22,073,365 | - | 12,966,699 | - |

| 미수수익 | 177,245,095 | - | 81,506,323 | - |

| 합계 | 534,744,887 | - | 403,946,517 | - |

(2) 신용위험 및 손실충당금

주요 제품 매출에 대한 평균 신용공여기간은 90일이며, 매출채권에 대해서 이자는 부과되지 아니합니다. 연결회사는 매출채권에 대해 항상 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다. 매출채권에 대한 기대신용손실은 채무자의 과거 채무불이행 경험 및 차입자 특유의 요인, 일반적인 경제 환경, 보고기간 말에 현재 상황에 대한 평가뿐만 아니라 미래에 상황이 어떻게 변동할 것인지에 대한 평가를 포함한 요소들이 조정된 채무자의 현행 재무상태에 대한 분석을 고려한 충당금 설정률표를 이용하여 산정됩니다. 당분기 및 전분기 중 추정기법이나 중요한 가정의 변경은 없습니다.

당분기말 및 전기말 매출채권에 대한 손실충당금은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 정상채권 | 3개월이하 채권 |

6개월이하 채권 |

12개월이하 채권 |

12개월초과 채권 |

계 |

|---|---|---|---|---|---|---|

| 기대손실률 | - | - | - | - | 5.56% | 0.34% |

| 매출채권 | 281,065,224 | 28,349,101 | 879,065 | 5,736,703 | 20,539,156 | 336,569,249 |

| 손실충당금 | - | - | - | - | (1,142,822) | (1,142,822) |

| (전기말) | (단위: 천원) |

| 구 분 | 정상채권 | 3개월이하 채권 |

6개월이하 채권 |

12개월이하 채권 |

12개월초과 채권 |

계 |

|---|---|---|---|---|---|---|

| 기대손실률 | 0.01% | 0.06% | 0.13% | - | 5.43% | 0.37% |

| 매출채권 | 272,323,740 | 13,114,520 | 4,339,981 | 444,997 | 20,394,897 | 310,618,135 |

| 손실충당금 | (24,083) | (8,153) | (5,808) | - | (1,106,596) | (1,144,640) |

(3) 연결회사는 당분기 중 금융기관에 대한 매출채권을 양도하고 위험과 보상의 대부분을 이전하여 매출채권을 양도일에 연결재무제표에서 제거하고 처분손실 14,424,283천원(전분기: 11,044,983천원)을 인식하였습니다.

(4) 연결회사는 계약상 현금 흐름을 회수하는 목적으로 매출채권을 보유하고 있으므로 매출채권의 사업모형을 계약상 현금수취 목적의 사업모형으로 분류합니다. 매출채권의 일부에 대해 할인약정이 체결된 경우 사업모형에 대한 판단을 평가합니다. 매도금액이 빈번하지 않거나 개별적으로 혹은 집합적으로 유의적이지 않을 경우 현금수취 목적의 사업모형과 일관된 것으로 판단합니다. 특정 종류의 매출채권을 늘 할인하고, 나머지 매출채권을 할인하지 않는 경우 특정 종류의 매출채권 포트폴리오는 매도 사업모형으로 구분하고, 매출채권 중 일부는 할인을 하고 일부는 할인을 하지 않는 매출채권 포트폴리오는 수취 및 매도 사업 모형으로 구분하고, 할인하지 않는 포트폴리오는 수취 사업모형으로 구분합니다. 매도 사업 모형으로 구분되는 매출채권은 공정가치로 평가하며, 평가손익은 당기손익으로 인식합니다. 수취 및 매도 사업 모형으로 구분되는 매출채권은 공정가치로 평가하며, 평가손익은 기타포괄손익으로 인식합니다(주석 23 참조).

7. 재고자산

당분기말 및 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가손실충당금 | 장부금액 | 취득원가 | 평가손실충당금 | 장부금액 | |

| 상품 | 468,625 | (11,411) | 457,214 | 1,254,822 | (85,463) | 1,169,359 |

| 제품 | 12,483,774 | (2,105,162) | 10,378,612 | 39,836,059 | (1,315,404) | 38,520,655 |

| 재공품 | 236,262,360 | (59,805) | 236,202,555 | 245,861,609 | (128,585) | 245,733,024 |

| 원재료 | 186,389,736 | (179,335) | 186,210,401 | 269,666,517 | (183,491) | 269,483,026 |

| 저장품 | 4,840,197 | (108,383) | 4,731,814 | 4,068,050 | (107,574) | 3,960,476 |

| 미착품 | 52,870,664 | - | 52,870,664 | 23,323,483 | - | 23,323,483 |

| 합계 | 493,315,356 | (2,464,096) | 490,851,260 | 584,010,540 | (1,820,517) | 582,190,023 |

8. 종속기업

(1) 당분기말 및 전기말 현재 연결회사의 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 주요영업활동 | 법인설립 및 영업소재지 |

연결회사 내 기업이 소유한 지분율 및 의결권 비율(%) |

결산일 | |

|---|---|---|---|---|---|

| 당분기말 | 전기말 | ||||

| CS Wind Vietnam Co., Ltd.(주1) | 풍력발전타워 제조, 판매 및 알루미늄 가공업 | 베트남 | 100.00 | 100.00 | 12.31 |

| CS Wind China Co., Ltd. | 풍력발전타워 제조 및 판매 | 중국 | 100.00 | 100.00 | 12.31 |

| CS Wind Trading (Lianyungang) Co., Ltd.(주2) | 무역업 | 중국 | 100.00 | 100.00 | 12.31 |

| CS Wind Canada Inc.(주3) | 풍력발전타워 제조 및 판매 | 캐나다 | 100.00 | 100.00 | 12.31 |

| CS Wind Mexico S.A.de.C.V | 풍력발전타워 제조 및 판매 | 멕시코 | 100.00 | 100.00 | 12.31 |

| CS Wind Europe Ltd.(주3,4) | 풍력발전타워 제조 및 판매 | 영국 | 100.00 | 100.00 | 12.31 |

| FAMOUS FLEET SDN. BHD.(주3) | 금속 조립구조재 제조업 | 말레이시아 | 100.00 | 100.00 | 12.31 |

| CS Wind Malaysia SDN. BHD. | 풍력발전타워 제조 및 판매 | 말레이시아 | 100.00 | 100.00 | 12.31 |

| 씨에스베어링(주)(주6) | 풍력발전용 부품 제조 및 판매업 | 한국 | 46.89 | 46.89 | 12.31 |

| 씨에스에너지(주) | 풍력발전서비스 및 자문업 | 한국 | 100.00 | 100.00 | 12.31 |

| CS Wind Turkey KULE IMALATI AS. | 풍력발전타워 제조 및 판매 | 튀르키예 | 100.00 | 100.00 | 12.31 |

| CS Wind Taiwan Ltd. | 풍력발전타워 제조 및 판매 | 대만 | 100.00 | 100.00 | 12.31 |

| CS BEARING VIETNAM CO.,LTD. (주5) | 풍력발전용 부품 제조 및 판매업 | 베트남 | 46.89 | 46.89 | 12.31 |

| CS Wind America Inc. | 풍력발전타워 제조 및 판매 | 미국 | 100.00 | 100.00 | 12.31 |

| CS Renewables, Inc.(주7) | 신재생에너지서비스 및 자문업 | 미국 | 100.00 | 100.00 | 12.31 |

| 제이와이중공업(주) | 선박 구성 부분품 제조업 | 한국 | 100.00 | 100.00 | 12.31 |

| CS Wind Portgual, S.A. | 풍력발전타워 제조 및 판매 | 포르투갈 | 100.00 | 100.00 | 12.31 |

| Vina Halla Heavy Industries Co., Ltd. | 철구조물 제조업 | 베트남 | 100.00 | 100.00 | 12.31 |

| (주)인천도시철도그린에너지발전소(주8) | 태양광 발전사업 | 한국 | 100.00 | 100.00 | 12.31 |

| (주)신도솔라(주8) | 태양광 발전사업 | 한국 | 100.00 | 100.00 | 12.31 |

| 신재생에너지발전1호(주)(주8) | 풍력 및 태양광 발전사업 | 한국 | 100.00 | 100.00 | 12.31 |

| CS RENEWABLES VIETNAM CO., LTD (주8) | 신재생에너지 개발업 | 베트남 | 100.00 | 100.00 | 12.31 |

| (주)그린에너지(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)캐이와이솔라(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)캐이지이(주9) |

신재생에너지(태양광) 발전사업 | 한국 | - | - | 12.31 |

| (주)더블유에코썬(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)더블유케이그린(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)에코와이더블유(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)와이더블유에너지(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)케이에스그린썬(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| (주)케이에스솔라(주8) | 신재생에너지(태양광) 발전사업 | 한국 | 100.00 | - | 12.31 |

| CS Wind Denmark ApS | 비금융 지주회사 | 덴마크 | 100.00 | 100.00 | 12.31 |

| CS Wind Offshore DK Holding A/S (구, Bladt holding A/S) (주10) |

통합관리 서비스 | 덴마크 | 100.00 | 100.00 | 12.31 |

| CS Wind Offshore Holdings A/S (구, Bladt Industries Holding A/S) (주11) |

비금융 지주회사 | 덴마크 | 100.00 | 100.00 | 12.31 |

| CS Wind Offshore A/S(구, Bladt Industries A/S) (주12) | 철골 구조물 및 그 부품 제조 | 덴마크 | 100.00 | 100.00 | 12.31 |

| Bladt Taiwan ApS (주13) | 통합관리 서비스 | 덴마크 | 100.00 | 100.00 | 12.31 |

| CS Wind Offshore Procurement ApS (구, Bladt Industries Procurement A/S) (주13) |

철골 구조물 및 그 부품 제조 | 덴마크 | 100.00 | 100.00 | 12.31 |

| Bladt Industries Offshore Wind Germany GmbH (주16) | 철골 구조물 및 그 부품 제조 | 독일 | 100.00 | 100.00 | 12.31 |

| CS Wind Offshore Polska Sp.Z.o.o (구, Bladt Industries Polska Sp.Z.o.o.) (주14) |

철골 구조물 및 그 부품 제조 | 폴란드 | 90.00 | 90.00 | 12.31 |

| CS WIND Offshore US Holdings LLC (구, Bladt US Holdings LLC) (주13) |

비금융 지주회사 | 미국 | 100.00 | 100.00 | 12.31 |

| CS WIND Offshore Virginia LLC (구, Bladt Industries Virginia Offshore Wind LLC) (주15) |

철골 구조물 및 그 부품 제조 | 미국 | 100.00 | 100.00 | 12.31 |

| Bladt Industries Renewables LLC (주15) | 철골 구조물 및 그 부품 제조 | 미국 | 100.00 | 100.00 | 12.31 |

| Bladt Industries Secondary Steel LLC (주15) | 철골 구조물 및 그 부품 제조 | 미국 | 100.00 | 100.00 | 12.31 |

| Bladt Industries S.L. (주13) | 철골 구조물 및 그 부품 제조 | 스페인 | 100.00 | 100.00 | 12.31 |

| (주1) | SC제일은행 차입금과 관련하여 당사가 보유하고 있는 종속기업투자주식을 담보로 제공하였습니다(주석 16, 26 참조) |

| (주2) | CS Wind China Co., Ltd. 가 지분 100%를 보유하고 있는 종속기업입니다. |

| (주3) | 당분기말 현재 해당 종속기업은 청산을 진행 준비 중에 있습니다. |

| (주4) | 지분율 50% 이상이나 법정관리에 의한 기업회생절차 진행중으로 실질적으로 지배력을 행사하지 못하는 바, 종속기업에서 제외되었습니다. |

| (주5) | 씨에스베어링 주식회사가 지분 100%를 보유하고 있는 종속기업입니다. |

| (주6) | 연결회사는 씨에스베어링의 의결권있는 지분의 과반을 보유하고 있지는 않지만, 보유 의결권의 상대적규모와 다른 의결권보유자의 주식분산정도 등을 종합적으로 고려하여 연결회사가 씨에스베어링에 대하여 사실상 지배력을 보유하고 있는 것으로 판단하고 있습니다. |

| (주7) | CS Wind America Inc. 및 씨에스에너지㈜가 각각 51% 및 49% 지분을 보유하고 있는 종속기업입니다. |

| (주8) | 씨에스에너지(주)가 지분 100%를 보유하고 있는 종속기업입니다. |

| (주9) | 씨에스에너지(주)가 지분을 보유하고 있지는 않지만, (주)캐이지이가 발행한 지분 전체에 대한 콜옵션을 보유하고 있기 때문에 사실상 지배력을 보유하고 있는 것으로 판단하고 있습니다. |

| (주10) | CS Wind Denmark ApS가 100% 지분을 보유하고 있는 회사입니다. |

| (주11) | CS Wind Offshore DK Holding A/S(구, Bladt holding A/S)가 100% 지분을 보유하고 있는 회사입니다. |

| (주12) | CS Wind Offshore Holdings A/S(구, Bladt Industries Holding A/S)가 100% 지분을 보유하고 있는 회사입니다. |

| (주13) | CS Wind Offshore A/S(구, Bladt Industries A/S)가 100% 지분을 보유하고 있는 회사입니다. |

| (주14) | CS Wind Offshore A/S(구, Bladt Industries A/S)가 90% 지분을 보유하고 있는 회사입니다. |

| (주15) | CS WIND Offshore US Holdings LLC(구, Bladt US Holdings LLC)가 100% 지분을 보유하고 있는 회사입니다. |

| (주16) | CS Wind Offshore A/S(구, Bladt Industries A/S)가 100% 지분을 보유하고 있었으나, 당분기 중 청산이 완료되었습니다. |

(2) 당분기 및 전기 중 신규로 연결대상 종속기업에 포함된 기업은 다음과 같습니다.

| (당분기) |

| 종속기업명 | 사유 |

|---|---|

| (주)그린에너지 | 신규설립 |

| (주)케이와이솔라 | 신규설립 |

| (주)캐이지이 | 콜옵션 보유로 지배력 획득 |

| (주)더블유에코썬 | 신규설립 |

| (주)더블유케이그린 | 신규설립 |

| (주)에코와이더블유 | 신규설립 |

| (주)와이더블유에너지 | 신규설립 |

| (주)케이에스그린썬 | 신규설립 |

| (주)케이에스솔라 | 신규설립 |

| (전기) |

| 종속기업명 | 사유 |

|---|---|

| CS Renewables, Inc. | 신규설립 |

| CS Wind Denmark ApS | 신규설립 |

| CS Wind Offshore DK Holding A/S (구, Bladt holding A/S) |

지분 취득으로 지배력 획득 |

| CS Wind Offshore Holdings A/S (구, Bladt Industries Holding A/S) |

지분 취득으로 지배력 획득 |

| CS Wind Offshore A/S (구, Bladt Industries A/S) |

지분 취득으로 지배력 획득 |

| Bladt Taiwan ApS | 지분 취득으로 지배력 획득 |

| CS Wind Offshore Procurement A/S (구, Bladt Industries Procurement A/S) |

지분 취득으로 지배력 획득 |

| Bladt Industries Offshore Wind Germany GmbH | 지분 취득으로 지배력 획득 |

| CS Wind Offshore Polska Sp.Z.o.o(구, Bladt Industries Polska Sp.Z.o.o.) | 지분 취득으로 지배력 획득 |

| CS WIND Offshore US Holdings LLC(구, Bladt US Holdings LLC) | 지분 취득으로 지배력 획득 |

| CS WIND Offshore Virginia LLC(구, Bladt Industries Virginia Offshore Wind LLC) | 지분 취득으로 지배력 획득 |

| Bladt Industries Renewables LLC | 지분 취득으로 지배력 획득 |

| Bladt Industries Secondary Steel LLC | 지분 취득으로 지배력 획득 |

| Bladt Industries S.L. | 지분 취득으로 지배력 획득 |

| CS RENEWABLES VIETNAM CO., LTD | 지분 취득으로 지배력 획득 |

(3) 당분기 중 연결대상 종속기업에서 제외된 기업은 다음과 같습니다. 전기는 해당사항 없습니다.

| (당분기) |

| 종속기업명 | 사유 |

|---|---|

| Bladt Industries Offshore Wind Germany GmbH | 청산 |

9. 관계기업투자 및 공동기업투자

(1) 당분기말 및 전기말 현재 관계기업투자주식 및 공동기업투자주식의 현황은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구분 | 기업명 | 법인설립 및 영업소재지 |

지분율 | 취득원가 | 장부금액 | 결산일 |

|---|---|---|---|---|---|---|

| 관계기업투자 | 제주풍력(주) | 대한민국 | 37.67% | 1,626,200 | 66,263 | 12.31 |

| 안마해상풍력(주)(주1,6) | 대한민국 | 12.07% | 7,606,479 | - | 12.31 | |

| 고성풍력발전(주)(주2) | 대한민국 | 46.57% | 1,970,000 | 1,501,778 | 12.31 | |

| 토탈패키징제1호 사모투자 합자회사 | 대한민국 | 30.43% | 7,748,718 | 5,191,878 | 12.31 | |

| Blue Power Partners HoldCo ApS(주3) | 덴마크 | 28.57% | 4,606,133 | 5,985,431 | 12.31 | |

| NSK Taiwan A/S Co(주1,4) | 대만 | 19.00% | 237,047 | 205,087 | 12.31 | |

| Century Bladt Foundation Co, LTD(주3) | 대만 | 33.33% | 313,325 | 103,165 | 12.31 | |

| 공동기업투자 | Bladt/EEW Offshore Wind Foundation Group, Baltic 2 GbR(주3) |

독일 | 50.00% | - | - | 12.31 |

| Bladt/EEW Offshore Wind Foundation Group, Veja Mate GbR(주3) |

독일 | 50.00% | - | - | 12.31 | |

| Bladt Semco Renewables LLC(주5) | 미국 | 50.00% | 1,184 | 1,184 | 12.31 | |

| 합 계 | 24,109,086 | 13,054,786 | ||||

| (주1) | 연결회사의 지분율은 20% 미만이나, 당사가 유의적인 영향력을 행사할 수 있어 관계기업투자로 분류하였습니다. |

| (주2) | 고성풍력발전(주)에 대한 지분은 종속기업인 씨에스에너지(주)가 보유하고 있습니다. |

| (주3) | 종속기업인 CS Wind Offshore A/S(구, Bladt Industries A/S)가 지분을 보유하고 있습니다. |

| (주4) | 종속기업인 Bladt Taiwan ApS가 지분을 보유하고 있습니다. |

| (주5) | Bladt Industries Renewables LLC가 지분을 보유하고 있습니다. |

| (주6) | 당분기 중 장부가액을 초과하는 지분법손실 682,395천원은 안마해상풍력(주)에 대한 대여금의 대손충당금으로 반영하였습니다. |

| (전기말) | (단위: 천원) |

| 구분 | 기업명 | 법인설립 및 영업소재지 |

지분율 | 취득원가 | 장부금액 | 결산일 |

|---|---|---|---|---|---|---|

| 관계기업투자 | 제주풍력(주) | 대한민국 | 37.67% | 1,593,560 | 66,658 | 12.31 |

| 안마해상풍력(주)(주1,2) | 대한민국 | 13.68% | 7,432,400 | 3,575,026 | 12.31 | |

| 고성풍력발전(주)(주3) | 대한민국 | 46.57% | 1,970,000 | 1,514,278 | 12.31 | |

| 토탈패키징제1호 사모투자 합자회사 | 대한민국 | 30.43% | 7,571,383 | 5,058,488 | 12.31 | |

| Blue Power Partners HoldCo ApS(주4) | 덴마크 | 28.57% | 4,459,337 | 4,701,453 | 12.31 | |

| NSK Taiwan A/S Co(주2,5) | 대만 | 19.00% | 229,492 | 194,021 | 12.31 | |

| Century Bladt Foundation Co, LTD(주4) | 대만 | 33.33% | 303,339 | 99,877 | 12.31 | |

| 공동기업투자 | Bladt/EEW Offshore Wind Foundation Group, Baltic 2 GbR(주4) |

독일 | 50.00% | - | - | 12.31 |

| Bladt/EEW Offshore Wind Foundation Group, Veja Mate GbR(주4) |

독일 | 50.00% | - | - | 12.31 | |

| Bladt Semco Renewables LLC(주6) | 미국 | 50.00% | 1,146 | 1,146 | 12.31 | |

| 합 계 | 23,560,657 | 15,210,947 | ||||

| (주1) | 연결회사가 지분 26.82%를 보유한 한국풍력산업(주)이 전기 중 안마해상풍력(주)으로 흡수합병됨에 따라, 합병 계약에 의거 존속 법인인 안마해상풍력(주)의 지분 13.68%을 보유하게 되었습니다. |

| (주2) | 연결회사의 지분율은 20% 미만이나, 당사가 유의적인 영향력을 행사할 수 있어 관계기업투자로 분류하였습니다. |

| (주3) | 고성풍력발전(주)에 대한 지분은 종속기업인 씨에스에너지(주)가 보유하고 있습니다. |

| (주4) | 종속기업인 CS Wind Offshore A/S(구, Bladt Industries A/S)가 지분을 보유하고 있습니다. |

| (주5) | 종속기업인 Bladt Taiwan ApS가 지분을 보유하고 있습니다. |

| (주6) | Bladt Industries Renewables LLC가 지분을 보유하고 있습니다. |

(2) 당분기 및 전분기 중 관계기업투자주식 및 공동기업투자주식의 기중 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구분 | 기업명 | 기초 | 취득 | 지분법손익 | 지분법 자본변동 |

배당 | 기타 | 표시통화 환산손익 |

분기말 |

|---|---|---|---|---|---|---|---|---|---|

| 관계기업 투자 |

제주풍력(주) | 66,658 | - | (1,702) | (292) | - | 1,599 | 66,263 | |

| 안마해상풍력(주)(구,한국풍력산업(주)) | 3,575,026 | - | (5,435,240) | (129,987) | - | 1,859,807 | 130,394 | - | |

| 고성풍력발전(주) | 1,514,278 | - | (12,976) | (35,222) | - | 35,698 | 1,501,778 | ||

| 토탈패키징제1호 사모투자 합자회사 | 5,058,488 | - | 50,987 | (31,321) | - | 113,724 | 5,191,878 | ||

| Blue Power Partners HoldCo ApS | 4,701,453 | - | 1,689,255 | - | (563,196) | - | 157,919 | 5,985,431 | |

| NSK Taiwan A/S Co | 194,021 | - | 6,394 | - | - | - | 4,672 | 205,087 | |

| Century Bladt Foundation Co, LTD | 99,877 | - | - | - | - | - | 3,288 | 103,165 | |

| 공동기업 투자 |

Bladt/EEW Offshore Wind Foundation Group, Baltic 2 GbR |

- | - | - | - | - | - | - | - |

| Bladt/EEW Offshore Wind Foundation Group, Veja Mate GbR |

- | - | - | - | - | - | - | - | |

| Bladt Semco Renewables LLC | 1,146 | - | - | - | - | - | 38 | 1,184 | |

| 합 계 | 15,210,947 | - | (3,703,282) | (196,822) | (563,196) | 1,859,807 | 447,332 | 13,054,786 | |

| (전분기) | (단위: 천원) |

| 구분 | 기업명 | 기초 | 취득 | 지분법손익 | 지분법 자본변동 |

기타 | 표시통화 환산손익 |

분기말 |

|---|---|---|---|---|---|---|---|---|

| 관계기업 투자 |

제주풍력(주) | 75,239 | - | (7,225) | (1,034) | - | 4,391 | 71,371 |

| 안마해상풍력(주)(구,한국풍력산업(주)) | 906,343 | 5,910,875 | (1,904,521) | (61,984) | 15,601 | 65,534 | 4,931,848 | |

| 고성풍력발전(주) | 1,502,996 | - | (36,925) | (86,993) | - | 87,617 | 1,466,695 | |

| 토탈패키징제1호 사모투자 합자회사 | 6,258,162 | - | (450,078) | (842,084) | - | 332,554 | 5,298,554 | |

| 합 계 | 8,742,740 | 5,910,875 | (2,398,749) | (992,095) | 15,601 | 490,096 | 11,768,468 | |

10. 유형자산

(1) 당분기말 및 전기말 현재 유형자산의 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 취득원가 | 감가상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

|---|---|---|---|---|---|

| 토지 | 85,749,015 | - | - | - | 85,749,015 |

| 건물 | 496,522,261 | (186,354,909) | (6,722,425) | (5,073,892) | 298,371,035 |

| 구축물 | 11,637,841 | (5,050,029) | - | (396,207) | 6,191,605 |

| 기계장치 | 799,535,744 | (346,181,065) | (1) | (1,889,069) | 451,465,609 |

| 차량운반구 | 53,294,045 | (22,872,165) | (5,954) | - | 30,415,926 |

| 공기구비품 | 111,097,725 | (88,846,486) | (28,870) | (23,349) | 22,199,020 |

| 건설중인자산 | 170,278,064 | - | - | (648,088) | 169,629,976 |

| 합 계 | 1,728,114,695 | (649,304,654) | (6,757,250) | (8,030,605) | 1,064,022,186 |

| (전기말) | (단위: 천원) |

| 구 분 | 취득원가 | 감가상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

|---|---|---|---|---|---|

| 토지 | 84,441,206 | - | - | - | 84,441,206 |

| 건물 | 405,956,365 | (174,735,007) | (6,994,712) | (4,727,509) | 219,499,137 |

| 구축물 | 10,863,063 | (3,867,384) | - | (346,604) | 6,649,075 |

| 기계장치 | 752,988,962 | (327,340,642) | (1) | (1,839,474) | 423,808,845 |

| 차량운반구 | 29,604,901 | (19,244,634) | (3,545) | - | 10,356,722 |

| 공기구비품 | 113,597,992 | (91,515,836) | (4,834) | (22,371) | 22,054,951 |

| 건설중인자산 | 149,526,478 | - | - | (715,611) | 148,810,867 |

| 합 계 | 1,546,978,967 | (616,703,503) | (7,003,092) | (7,651,569) | 915,620,803 |

(2) 당분기 및 전분기 중 유형자산의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|---|

| 기초금액 | 84,441,206 | 219,499,137 | 6,649,075 | 423,808,845 | 10,356,722 | 22,054,951 | 148,810,867 | 915,620,803 |

| 취득(주1) | - | 1,884,817 | - | 32,225,099 | 3,651,785 | 2,169,148 | 116,276,880 | 156,207,729 |

| 처분 | - | (71,879) | - | (1,159,988) | (100,978) | (18,662) | - | (1,351,507) |

| 감가상각 | - | (12,264,234) | (734,857) | (36,079,572) | (3,419,925) | (3,218,882) | - | (55,717,470) |

| 손상 | - | - | - | - | - | - | (18,625) | (18,625) |

| 대체(주2) | - | 86,182,201 | - | 29,446,057 | 19,871,085 | 1,100,825 | (99,482,427) | 37,117,741 |

| 표시통화환산 | 1,307,809 | 3,140,993 | 277,387 | 3,225,168 | 57,237 | 111,640 | 4,043,281 | 12,163,515 |

| 분기말금액 | 85,749,015 | 298,371,035 | 6,191,605 | 451,465,609 | 30,415,926 | 22,199,020 | 169,629,976 | 1,064,022,186 |

| (주1) | 건설중인자산 취득 금액 중 차입원가 자본화 금액 8,293,834천원이 계상되었습니다. |

| (주2) | 투자부동산으로 대체된 금액이 포함되어 있습니다(주석 11참조). |

| (전분기) | (단위: 천원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|---|

| 기초금액 | 70,983,080 | 220,386,206 | 7,590,433 | 170,500,761 | 9,665,219 | 16,792,994 | 33,212,090 | 529,130,783 |

| 초인플레이션 적용 효과 |

2,999,706 | 2,895,239 | - | 3,387,565 | 50,125 | 93,398 | 617,105 | 10,043,138 |

| 취득(주1) | 5,065,543 | 5,810,490 | 99,955 | 13,273,911 | 1,339,451 | 1,386,313 | 102,403,981 | 129,379,644 |

| 처분 | (83,586) | (852,100) | - | (2,779,838) | (74,067) | (980) | (727,138) | (4,517,709) |

| 감가상각 | - | (12,289,888) | (489,846) | (19,037,041) | (2,678,454) | (3,410,614) | - | (37,905,843) |

| 손상 | - | (41,060) | - | - | - | - | (24,573) | (65,633) |

| 대체(주2) | 3,221,079 | 3,987,980 | - | 14,969,133 | 86,862 | 55,905 | (17,537,829) | 4,783,130 |

| 매각예정대체 | - | - | - | (12,787,446) | - | - | - | (12,787,446) |

| 표시통화환산 | 3,523,181 | 8,293,077 | 18,969 | 4,650,457 | 287,744 | 617,466 | 2,763,899 | 20,154,793 |

| 분기말금액 | 85,709,003 | 228,189,944 | 7,219,511 | 172,177,502 | 8,676,880 | 15,534,482 | 120,707,535 | 638,214,857 |

| (주1) | 토지, 건물, 건설중인자산 취득 금액 중 차입원가 자본화 금액 23,458천원이 계상되었습니다. |

| (주2) | 투자부동산에서 대체된 금액이 포함되어 있습니다(주석 11참조). |

당분기 중 감가상각비는 판매비와관리비에 5,752,248천원(전분기: 5,995,873천원), 매출원가에 49,953,480천원(전분기: 31,897,374천원), 경상연구개발비에 11,742천원(전분기: 12,596천원)이 계상되어 있습니다.

(3) 당분기말 및 전기말 현재 연결회사의 일부 유형자산은 금융기관 차입약정 및 지급보증 등과 관련하여 담보로 제공되었습니다(주석 16 및 26 참조).

11. 투자부동산

(1) 당분기말 및 전기말 현재 투자부동산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 감가상각누계액 | 장부금액 | 취득원가 | 감가상각누계액 | 장부금액 | |

| 토지 | 14,309,607 | - | 14,309,607 | 13,982,121 | - | 13,982,121 |

| 건물 | 24,573,919 | (7,110,877) | 17,463,042 | 8,759,759 | (973,789) | 7,785,970 |

| 합 계 | 38,883,526 | (7,110,877) | 31,772,649 | 22,741,880 | (973,789) | 21,768,091 |

(2) 당분기 및 전분기 중 투자부동산의 변동 내역은 아래와 같습니다.

| (단위: 천원) |

| 구 분 |

당분기 |

전분기 |

|||||

|---|---|---|---|---|---|---|---|

| 토지 | 건물 | 합계 | 토지 | 건물 | 구축물 | 합계 | |

| 기초 | 13,982,121 | 7,785,970 | 21,768,091 | 20,779,671 | 16,310,140 | 14,905 | 37,104,716 |

| 유형자산에서(으로) 대체 | - | 10,121,756 | 10,121,756 | (3,221,079) | (1,998,128) | - | (5,219,207) |

| 감가상각 | - | (635,515) | (635,515) | - | (530,964) | (688) | (531,652) |

| 표시통화환산 | 327,486 | 190,831 | 518,317 | 922,197 | 534,128 | 1 | 1,456,326 |

|

분기말 |

14,309,607 | 17,463,042 | 31,772,649 | 18,480,789 | 14,315,176 | 14,218 | 32,810,183 |

당분기 및 전분기 중 투자부동산 감가상각비는 전액 판매비와관리비로 계상되어 있습니다.

(3) 당분기 중 투자부동산에서 발생한 운용리스로부터의 임대수익은 1,982,970천원(전분기: 706,844천원)이며, 임대수익이 발생한 투자부동산과 직접 관련된 운영비용(유지와 보수비용 포함)은 379,041천원(전분기: 369,908천원)입니다. 임대수익이 발생하지 않는 투자부동산과 직접 관련된 운영비용(유지와 보수비용 포함)은 99,942천원(전분기: 321,694천원)입니다.

(4) 운용리스 제공 내역

투자부동산은 매달 임차료를 지급하는 조건으로 운용리스 하에서 임차인에게 리스되었습니다. 연결회사가 리스제공자인 운용리스로부터 발생하는 리스수익은 리스기간에 걸쳐 정액 기준으로 인식합니다. 일부 계약의 경우 리스료에 소비자 물가지수 증가를 포함하나 지수나 요율에 따라 달라지는 그 밖의 변동리스료는 없습니다. 연결회사는 신용위험을 줄이기 위해 필요하다고 판단되는 경우 리스기간 동안 은행 보증을 받을 수 있습니다. 연결회사는 현행 리스의 종료 시점에 잔존가치 변동에 노출되어 있지만 통상 새로운 운용리스계약을 체결하므로 이러한 리스의 종료 시점에서 잔존가치를 즉시 실현하지는 않을 것입니다. 미래 잔존가치에 대한 예상은 투자부동산의 공정가치에 반영됩니다.

한편, 당분기말 현재 상기 투자부동산에 대한 운용리스계약으로 연결회사가 받게 될 것으로 기대되는 미래 최소 리스료 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 미래 최소 리스료 |

|---|---|

| 1년 이내 | 2,264,218 |

| 1년 초과 2년 이내 | 318,171 |

| 2년 초과 3년 이내 | 8,200 |

| 합계 | 2,590,589 |

(5) 연결회사의 투자부동산은 차입금과 관련하여 담보로 제공되어 있습니다(주석 16 및 26 참조).

12. 리스

(1) 당분기말 및 전기말 현재 리스와 관련하여 분기연결재무상태표에 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기말 |

전기말 |

|---|---|---|

|

사용권자산 |

||

|

토지 |

146,027,763 | 116,495,134 |

|

건물 |

27,695,290 | 30,405,142 |

|

차량운반구 |

989,223 | 1,174,489 |

| 기타의 유형자산 | 11,813,932 | 13,057,162 |

| 합계 | 186,526,208 | 161,131,927 |

|

리스부채 |

||

| 유동 | 14,768,332 | 14,771,699 |

|

비유동 |

145,783,297 | 128,390,637 |

|

합계 |

160,551,629 | 143,162,336 |

(2) 당분기 및 전분기 중 사용권자산의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 토지 | 건물 | 차량운반구 | 기타의 유형자산 | 합 계 |

|---|---|---|---|---|---|

| 기초 순장부금액 | 116,495,134 | 30,405,142 | 1,174,489 | 13,057,162 | 161,131,927 |

| 취득 | 39,282,204 | 1,012,922 | 321,043 | - | 40,616,169 |

| 처분 | (3,469,347) | (1,056,825) | (23,039) | - | (4,549,211) |

| 감가상각 | (10,186,793) | (3,345,088) | (557,643) | (1,623,840) | (15,713,364) |

| 표시통화환산 | 3,906,565 | 679,139 | 74,373 | 380,610 | 5,040,687 |

| 분기말 순장부금액 | 146,027,763 | 27,695,290 | 989,223 | 11,813,932 | 186,526,208 |

| (전분기) | (단위: 천원) |

| 구 분 | 토지 | 건물 | 차량운반구 | 기타의 유형자산 | 합 계 |

|---|---|---|---|---|---|

| 기초 순장부금액 | 54,777,063 | 4,227,569 | 343,929 | 2,364 | 59,350,925 |

| 초인플레이션 적용 효과 | - | - | 28,886 | - | 28,886 |

| 취득 | 22,568,553 | 762,573 | 103,454 | 47,757 | 23,482,337 |

| 처분 | - | (43,083) | - | - | (43,083) |

| 감가상각 | (3,380,249) | (167,431) | (202,549) | (5,397) | (3,755,626) |

| 표시통화환산 | 1,768,910 | 95,026 | (26,378) | 1,496 | 1,839,054 |

| 분기말 순장부금액 | 75,734,277 | 4,874,654 | 247,342 | 46,220 | 80,902,493 |

당분기 중 감가상각비는 판매비와관리비에 727,820천원(전분기: 773,221천원), 매출원가에 14,985,544천원(전분기: 2,982,405천원)이 계상되어 있습니다.

(3) 당분기 및 전분기 중 분기연결포괄손익계산서상 손익으로 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 |

| 사용권자산 감가상각비 | 15,713,364 | 3,755,626 |

| 리스부채 이자비용 | 8,125,646 | 1,337,270 |

| 단기리스 관련 비용 | 4,717,920 | 1,865,830 |

| 소액자산리스 관련 비용 | 62,915 | 58,667 |

(4) 당분기 중 리스로 인한 현금유출액은 23,005,508천원(전분기: 5,514,835천원)입니다.

(5) 당분기말 현재 연결회사의 일부 사용권자산은 금융기관에 지급보증으로 제공되었습니다(주석 16 및 26 참조).

13. 무형자산

(1) 당분기말 및 전기말 현재 무형자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||||

|---|---|---|---|---|---|---|---|---|

| 취득원가 | 상각누계액 | 손상차손 누계액 |

장부금액 | 취득원가 | 상각누계액 | 손상차손 누계액 |

장부금액 | |

| 소프트웨어 | 18,371,376 | (13,448,588) | (14,400) | 4,908,388 | 14,846,379 | (11,584,632) | (88,872) | 3,172,875 |

| 회원권 | 6,334,365 | (6,093) | (276,047) | 6,052,225 | 6,192,153 | - | (269,729) | 5,922,424 |

| 영업권 | 223,772,106 | - | - | 223,772,106 | 217,078,480 | - | - | 217,078,480 |

| 기타의 무형자산 | 30,933,531 | (5,431,106) | (46,667) | 25,455,758 | 39,510,099 | (4,620,023) | (46,667) | 34,843,409 |

| 합 계 | 279,411,378 | (18,885,787) | (337,114) | 260,188,477 | 277,627,111 | (16,204,655) | (405,268) | 261,017,188 |

(2) 당분기 및 전분기 중 무형자산 장부금액의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구분 | 기초금액 | 취득 | 대체 | 처분 | 손상환입 | 상각 | 표시통화환산 | 분기말금액 |

|---|---|---|---|---|---|---|---|---|

| 소프트웨어 | 3,172,875 | 1,595,928 | 1,360,345 | - | - | (1,193,545) | (27,215) | 4,908,388 |

| 회원권 | 5,922,424 | - | - | - | - | (6,150) | 135,951 | 6,052,225 |

| 영업권 | 217,078,480 | - | - | - | - | - | 6,693,626 | 223,772,106 |

| 기타의 무형자산 | 34,843,409 | - | - | - | - | (10,466,166) | 1,078,515 | 25,455,758 |

| 합계 | 261,017,188 | 1,595,928 | 1,360,345 | - | - | (11,665,861) | 7,880,877 | 260,188,477 |

| (전분기) | (단위: 천원) |

| 구분 | 기초금액 | 초인플레이션 적용 효과 |

취득 | 처분 | 손상환입 | 상각 | 표시통화환산 | 분기말금액 |

|---|---|---|---|---|---|---|---|---|

| 소프트웨어 | 3,785,506 | - | 125,110 | - | (900,720) | 192,924 | 3,202,820 | |

| 회원권 | 5,810,134 | - | - | (360,268) | 192,545 | - | 349,572 | 5,991,983 |

| 영업권 | 60,193,922 | - | - | - | - | 2,216,079 | 62,410,001 | |

| 기타의 무형자산 | 47,479,537 | 1,559 | - | - | (10,305,091) | 2,586,950 | 39,762,955 | |

| 합계 | 117,269,099 | 1,559 | 125,110 | (360,268) | 192,545 | (11,205,811) | 5,345,525 | 111,367,759 |

당분기 중 무형자산상각비는 판매비와관리비에 11,587,795천원(전분기: 11,126,712천원), 경상연구개발비에 78,066천원(전분기: 79,099천원)이 계상되어 있습니다.

14. 파생금융상품

(1) 당분기말 및 전기말 현재 파생금융상품의 내역은 다음과 같습니다.

|

(단위: 천원) |

|

구 분 |

당분기말 |

전기말 |

||

|---|---|---|---|---|

|

자산 |

부채 |

자산 |

부채 |

|

| 당기손익-공정가치측정금융상품 | ||||

| 이자율통화스왑 | - | 1,765,323 | - | 1,470,963 |

| 지분옵션(주1) | - | - | - | 1,395,234 |

| 소 계 | - | 1,765,323 | - | 2,866,197 |

| 기타포괄손익-공정가치측정금융상품 | ||||

| 이자율스왑 | - | 2,410,554 | - | 2,266,914 |

| 통화선도 | - | 146,905 | - | 164,578 |

| 소 계 | - | 2,557,459 | - | 2,431,492 |

| 합 계 | - | 4,322,782 | - | 5,297,689 |

| (주1) | 연결회사의 종속기업인 씨에스베어링(주)이 발행한 전환사채 및 신주인수권부사채에 포함된 매도청구권입니다. |

(2) 연결회사는 차입금의 이자율 및 환변동 위험을 회피할 목적으로 이자율통화스왑을 체결하였으며, 당분기말 현재 미결제 이자율통화스왑의 내역은 다음과 같습니다.

|

(외화단위: USD, EUR, 원화단위: 천원) |

|

구 분 |

계약처 | 계약기간 | 계약이자율(%) | 계약금액(원금) | ||

|---|---|---|---|---|---|---|

| 매입 | 매도 | 매입 | 매도 | |||

| 이자율통화스왑 | 우리은행 | 2023.05.25~ 2026.05.26 |

5.32 (EUR 고정금리) |

Compounded SOFR +2.15 (USD 변동금리) |

EUR 20,484,171.32 | USD 22,000,000.00 |

(3) 연결회사는 이자율변동 위험을 회피할 목적으로 이자율스왑을 체결하였으며, 당분기말 현재 미결제 이자율스왑의 내역은 다음과 같습니다.

|

(외화단위: EUR) |

| 계약처 | 계약기간 | 계약금액(원금) | 수취이자율(%) | 지급이자율(%) |

|---|---|---|---|---|

| BPI | 2027-03-30 | EUR 18,000,000 | EURIBOR 6M + 2.30% | 3.63% |

| BCP | 2027-03-30 | EUR 12,000,000 | EURIBOR 6M + 2.30% | 3.64% |

| Novo Banco | 2027-03-30 | EUR 12,000,000 | EURIBOR 6M + 2.30% | 3.61% |

| SANTANDER | 2027-03-30 | EUR 8,000,000 | EURIBOR 6M + 2.30% | 3.62% |

(4) 연결회사는 환율변동 위험을 회피할 목적으로 통화선도계약을 체결하였으며, 당분기말 현재 미결제 통화선도의 내역은 다음과 같습니다.

| 매입통화 | 매입금액 | 매도통화 | 매도금액 | 약정환율 |

|---|---|---|---|---|

| NOK | 12,300,000 | DKK | 8,528,820 | 0.6934 |

15. 매입채무및기타채무

당분기말 및 전기말 현재 매입채무및기타채무의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무 | 337,375,222 | - | 474,270,861 | - |

| 미지급금(주1) | 86,601,821 | - | 157,225,543 | 2,663 |

| 미지급비용(주2) | 23,473,849 | - | 22,121,959 | - |

| 합 계 | 447,450,892 | - | 653,618,363 | 2,663 |

| (주1) | 상기 미지급금에는 종업원 관련 부채 12,276백만원(전기말: 12,603백만원)이 포함되어 있습니다. |

| (주2) | 상기 미지급비용에는 종업원 관련 부채 11,572백만원(전기말: 10,148백만원)이 포함되어 있습니다. |

16. 차입금 등

(1) 당분기말 및 전기말 현재 차입금 및 사채의 구성내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 차입금 | ||||

| 단기차입금 | 379,903,948 | - | 384,086,640 | - |

| 장기차입금 | 97,931,836 | 606,292,789 | 119,410,765 | 303,249,871 |

| 소 계 | 477,835,784 | 606,292,789 | 503,497,405 | 303,249,871 |

| 사채 | ||||

| 전환사채 | - | - | 1,338,499 | - |

| 신주인수권부사채 | - | - | 4,015,496 | - |

| 소 계 | - | - | 5,353,995 | - |

(2) 당분기말 및 전기말 현재 차입금의 상세내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 차입처 | 만기일 | 이자율(%) | 당분기말 | 전기말 |

|---|---|---|---|---|---|

| 단기차입금 | |||||

| 일반차입금 | 수출입은행 외 30 | 2024.10~2025.09 | 2.60%~7.30% | 379,903,948 | 384,086,640 |

| 소 계 | 379,903,948 | 384,086,640 | |||

| 장기차입금 | |||||

| 일반차입금 | 하나은행 외 18 | 2024.10~2037.11 | 2.69%~7.11% | 704,224,625 | 422,660,636 |

| 유동성장기차입금 차감 | (97,931,836) | (119,410,765) | |||

| 소 계 | 606,292,789 | 303,249,871 | |||

| 총 계 | 986,196,737 | 687,336,511 | |||

(3) 당분기말 및 전기말 현재 상기 차입금과 관련하여 연결회사의 토지, 기계장치와 건물, 사용권자산, 종속기업투자주식 및 금융상품 등이 담보로 제공되어 있습니다(주석 10, 11, 12 및 주석 26 참조).

17. 충당부채

당분기 및 전분기 중 충당부채의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

|

구 분 |

변동내역 |

유동성분류 |

|||||