|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 79 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)노루홀딩스 |

| 대 표 이 사 : | 김 용 기 |

| 본 점 소 재 지 : | 경기도 안양시 만안구 박달로 351 |

| (전 화) 02-2191-7700 | |

| (홈페이지) http://www.norooholdings.com | |

| 작 성 책 임 자 : | (직 책) 재무관리 부문담당 (성 명) 방 래 근 |

| (전 화) 02-2191-7740 | |

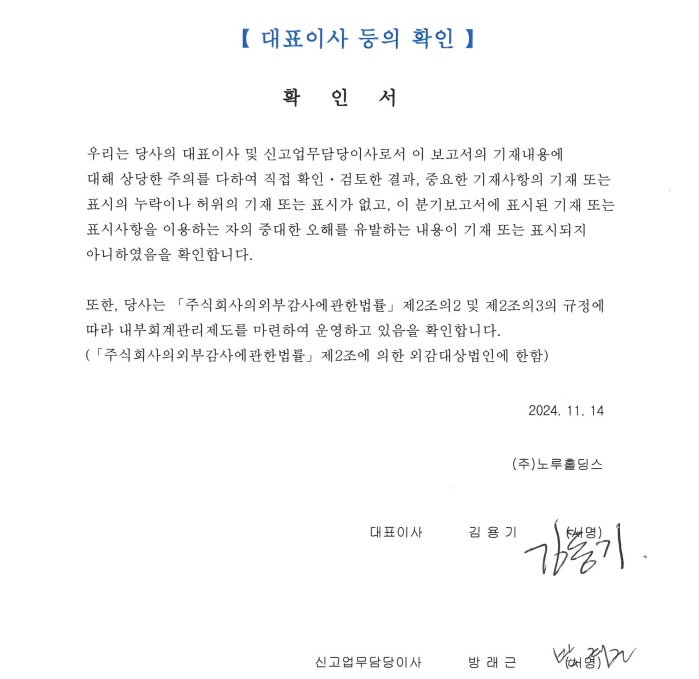

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

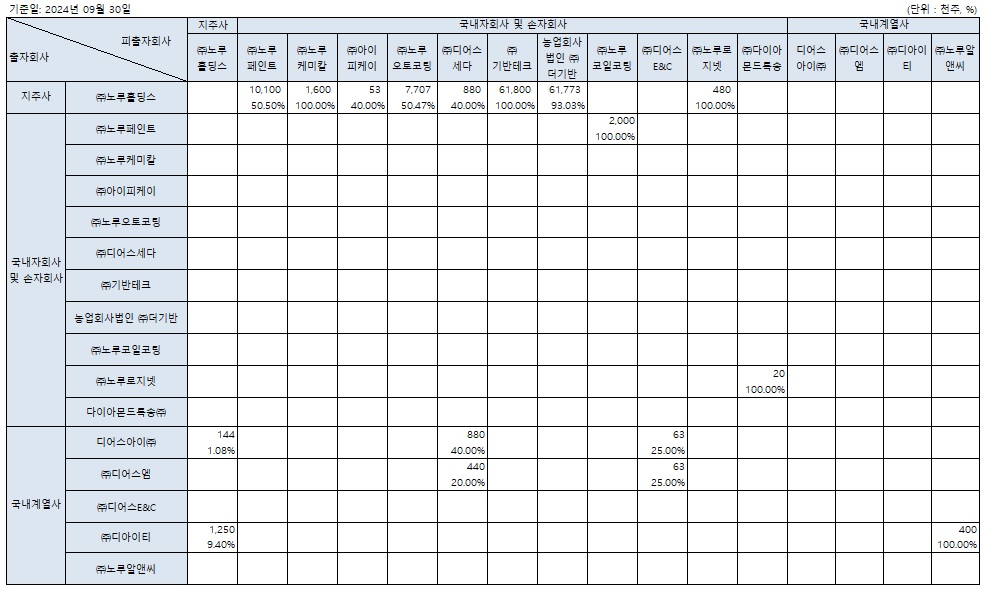

1. 연결대상 종속회사 개황

- 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 30 | - | 3 | 27 | 5 |

| 합계 | 31 | - | 3 | 28 | 6 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

칼라메이트(주) | 지배력 상실에 따른 연결 제외(청산) |

| (주)빌트원 | 지배력 상실에 따른 연결 제외(매각) | |

| (주)두꺼비선생 | 지배력 상실에 따른 연결 제외(청산) |

※ 작성기준일 이후 제출일 현재 Noroo Milan Design Studio(NMDS), S. R. L.는 '24년 9월 30일자로 해산 결의 되었으며, 보고서 제출일 현재 청산 과정 진행중입니다.

2. 회사의 법적, 상업적 명칭

당사의 명칭은 「주식회사 노루홀딩스」라 하고, 영문으로는 「NOROO HOLDINGS CO., LTD.」로 표기합니다.

3. 설립일자

당사는 1945년 11월 1일 설립되었으며 제조부문과 지주회사 부문으로 인적분할을 통하여 2006년 6월 1일 지주회사로 전환하였습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

- 본사의 주소 : 경기도 안양시 만안구 박달로 351

- 전화번호 : 02-2191-7700

- 홈페이지 : http://www.norooholdings.com

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 주요 사업의 내용

주식회사 노루홀딩스는 독점규제 및 공정거래에 관한 법률에 의거한 지주회사로서 지분소유를 통하여 자회사의 사업내용을 지배하는 지주사업을 주된 사업의 목적으로하고 있으며 이 외 NOROO브랜드의 상표권 제공, 소유건물의 임대사업 및 사무지원과 경영컨설팅 등의 사업을 주된 사업으로 하고 있습니다.

K-IFRS 기준에 따른 연결대상 주요 종속회사들은 건축/공업용 도료 제조업((주)노루페인트, (주)노루케미칼), 자동차용 도료 제조업((주)노루오토코팅), PCM용 도료 제조업((주)노루코일코팅), 농생명 사업(농업회사법인 (주)더기반), 지주사업(NOROO HOLDINGS SINGAPORE PTE LTD)을 주된 사업으로 하고 있습니다.

당사의 주요 자회사들이 영위하는 주요 사업으로는 (주)노루페인트 및 (주)노루케미칼 건축/공업용 도료 제조업, (주)노루오토코팅은 자동차용 도료 제조업, (주)아이피케이는 선박용 도료 제조업이 있습니다.

기타 자세한 사항은 Ⅱ.사업의 내용을 참고하시기 바랍니다.

7. 신용평가에 관한 사항

- 공시대상기간 중 해당사항 없습니다.

8. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1973년 08월 10일 | 해당사항 없음 |

2. 회사의 연혁

1. 회사의 본점소재지

- 경기도 안양시 만안구 박달로 351

(공시대상 기간(2020.01.01~2024.09.30) 중 본점소재지 변경사항은 없음)

2. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 20일 | 정기주총 | 사외이사 유은상 | 사내이사 한원석 | 사외이사 김연성 |

| 2021년 03월 26일 | 정기주총 | - | 최대주주인 대표이사 한영재 사내이사 김동환 사외이사 권준영 |

사내이사 조용래 사내이사 김동환 |

| 2022년 03월 25일 | 정기주총 | - | 대표이사 김용기 사외이사 유은상 상근감사 손종우 |

- |

| 2023년 03월 24일 | 정기주총 | - | 사내이사 한원석 사외이사 권준영 |

- |

| 2024년 03월 29일 | 정기주총 | - | 최대주주인 대표이사 한영재 사외이사 유은상 |

- |

※ 상기 표의 임기만료 또는 해임된 경영진은 임기 만료 이전 사임한 임원을 포함하여 기재하였습니다.

3. 상호의 변경

- (주)노루홀딩스는 공시대상기간(2020.01.01~2024.09.30) 중 해당사항 없습니다.

3. 자본금 변동사항

| (기준일 : 2024년 09월 30일) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 |

수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2022년 07월 27일 | 유상증자 | 기명식 우선주 | 58,309 | 500 | 17,150 | - |

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 (2024년 9월말) |

제78기 (2023년말) |

제77기 (2022년말) |

제76기 (2021년말) |

제75기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 13,291,151 | 13,291,151 | 13,291,151 | 13,291,151 | 13,291,151 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 8,407,575,500 | 8,407,575,500 | 8,407,575,500 | 8,407,575,500 | 8,407,575,500 | |

| 우선주 | 발행주식총수 | 243,559 | 243,559 | 243,559 | 185,250 | 185,250 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 121,779,500 | 121,779,500 | 121,779,500 | 92,625,000 | 92,625,000 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 8,529,355,000 | 8,529,355,000 | 8,529,355,000 | 8,500,200,500 | 8,500,200,500 |

4. 주식의 총수 등

- 공시서류 작성 기준일 현재, 당사의 총 발행주식수는 13,534,710주이며,

보통주 13,291,151주 및 우선주 243,559주로 구성되어 있습니다.

1. 주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 100,000,000 | 보통주, 우선주 구분없음 | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,709,801 | 657,849 | 31,367,650 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 17,418,650 | 414,290 | 17,832,940 | - | |

| 1. 감자 | 13,894,650 | 321,750 | 14,216,400 | - | |

| 2. 이익소각 | 3,524,000 | - | 3,524,000 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 92,540 | 92,540 | 보통주 전환 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,291,151 | 243,559 | 13,534,710 | - | |

| Ⅴ. 자기주식수 | 3,042,458 | 171 | 3,042,629 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 10,248,693 | 243,388 | 10,492,081 | - | |

2-1. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 1,282,937 | - | - | - | 1,282,937 | - |

| 우선주 | 171 | - | - | - | 171 | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 1,282,937 | - | - | - | 1,282,937 | - | ||

| 우선주 | 171 | - | - | - | 171 | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 1,759,521 | - | - | - | 1,759,521 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,759,521 | - | - | - | 1,759,521 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 3,042,458 | - | - | - | 3,042,458 | - | ||

| 우선주 | 171 | - | - | - | 171 | - | |||

2-2. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 백만주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | - | - | - | - | - | - |

2-3. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2021.10.24 | 2022.10.24 | 858 | 858 | 100.0 | - | - | - |

| 신탁 체결 | 2022.10.24 | 2023.10.24 | 858 | 858 | 100.0 | - | - | - |

| 신탁 체결 | 2023.10.24 | 2024.10.24 | 858 | 858 | 100.0 | - | - | - |

| 신탁 체결 | 2021.02.28 | 2022.02.28 | 571 | 571 | 100.0 | - | - | - |

| 신탁 체결 | 2022.02.28 | 2023.02.28 | 571 | 571 | 100.0 | - | - | - |

| 신탁 체결 | 2023.02.28 | 2024.02.28 | 571 | 571 | 100.0 | - | - | - |

| 신탁 체결 | 2024.02.28 | 2025.02.28 | 571 | 571 | 100.0 | - | - | - |

| 신탁 체결 | 2021.02.28 | 2022.02.28 | 2,291 | 2,291 | 100.0 | - | - | - |

| 신탁 체결 | 2022.02.28 | 2023.02.28 | 2,291 | 2,291 | 100.0 | - | - | - |

| 신탁 체결 | 2023.02.28 | 2024.02.28 | 2,291 | 2,291 | 100.0 | - | - | - |

| 신탁 체결 | 2024.02.28 | 2025.02.28 | 2,291 | 2,291 | 100.0 | - | - | - |

| 신탁 체결 | 2022.09.25 | 2027.09.25 | 500 | 500 | 100.0 | - | - | - |

| 신탁 체결 | 2022.10.02 | 2042.10.02 | 400 | 400 | 100.0 | - | - | - |

| 신탁 체결 | 2022.10.06 | 2042.10.06 | 300 | 300 | 100.0 | - | - | - |

※ 상기 신탁계약 체결·해지 이행현황은 신규 체결에 관한 사항이 아니라, 기체결한신탁계약의 연장 내역입니다. 관련 공시는 전자공시시스템 (http://dart.fss.or.kr) 내주요사항보고서(자기주식취득신탁계약체결결정) 공시문서를 참고하여 주시기 바랍니다.

3. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 1988년 12월 28일 | |||

| 주당 발행가액(액면가액) | 500 | 500 | ||

| 발행총액(발행주식수) | 121,779,500 | 243,559 | ||

| 현재 잔액(현재 주식수) | 121,779,500 | 243,559 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | - 보통주 보다 액면금액을 기준으로 하여 연 1%를 더 배당함 | |||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | - 우선주식의 의결권 없음 - 단, 정관에 의거하여 우선주식에 대하여는 당해 사업연도의 이익에서 소정의 배당을 할 수 없을 경우에는 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선배당을 한다는 결의가 있 는총회의 종료시까지는 의결권이 있는 것으로 함 |

|||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

3-1. 발행 이후 전환권 행사가 있을 경우

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| - | - | - |

| - | - | - |

※ 우선주식의 발행일자

| 발행일자 | 주식수 | 내용 |

| 1988년 12월 28일 | 141,331주 | 전환사채 주식전환 |

| 1989년 03월 31일 | 35,841주 | 무상증자 |

| 1995년 01월 25일 | 8,078주 | 전환사채 주식전환 |

| 2022년 07월 27일 | 58,309주 | 유상증자 |

| 합 계 | 243,559주 | - |

5. 정관에 관한 사항

1. 정관변경이력

공시대상기간(2022.01.01~2024.09.30) 중 해당사항 없습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| - | - | - | - |

2. 사업목적현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

|

1 |

자회사의 지분소유를 통해 자회사의 사업내용을 지배하는 지주사업 | 영위 |

|

2 |

자회사 등(자회사, 손자회사 및 손자회사가 지배하는 회사를 포함한다. 이하 같다)에 대한 자금 및 업무지원 사업 |

영위 |

| 3 | 자회사 등에 자금지원을 위한 자금조달 사업 | 미영위 |

| 4 | 자회사 등과 상품의 공동개발ㆍ판매 및 설비ㆍ전산시스템 등의 공동활용 등을 위한 사무지원사업 |

미영위 |

| 5 | 자회사 등에 대한 구매대행업 | 미영위 |

| 6 | 경영자문 및 컨설팅업 | 영위 |

| 7 | 연구 및 기술개발과 기술정보의 제공업 | 영위 |

| 8 | 시장조사 및 경영상담업 | 영위 |

| 9 | 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 | 영위 |

| 10 | 수출입업 및 동 대행업 | 미영위 |

| 11 | 부동산 개발업 | 미영위 |

| 12 | 부동산 임대 및 창고업 | 영위 |

| 13 | 건축 및 도장업 | 미영위 |

| 14 | 도료,합성수지,안료,잉크의 제조 및 판매업 | 미영위 |

| 15 | 인쇄재료 기계의 제조 및 판매업 | 미영위 |

| 16 | 각판식 인쇄업 | 미영위 |

| 17 | 인터넷을 통한 전자상거래업 | 미영위 |

| 18 | 위 각호에 관련된 투자 및 부대사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 '독점규제 및 공정거래에 관한 법률'에 근거한 지주회사로서 지분소유를 통하여 자회사의 사업내용을 지배하는 것을 주된 사업으로 하고 있으며 5개의 사업부문 아래 국내외 총 28개의 종속기업으로 구성된 기업입니다.

당사의 2024년 9월말 별도재무제표 기준 영업수익은 총 209억원으로 전년 동기 대비 9% 상승하였습니다. 세부적으로는 배당수익 164억원, 수입수수료 38억원, 임대수익 7억원으로 구성되어 있습니다.

연결재무제표 기준 매출액은 총 9,329억원으로 전년 동기 대비 2% 증가하였습니다. 주요 종속회사의 매출액(별도 기준)은 (주)노루페인트 5,160억원, (주)노루오토코팅 2,354억원, (주)노루코일코팅 1,078억원, (주)노루케미칼 1,060억원, 농업회사법인(주)더기반 122억원, NOROO Holdings Singapore PTE LTD는 없습니다.

사업부문별로 보면, 주요 생산 및 판매하는 도료제품의 성격에 따라 건축/공업용 도료부문에 (주)노루페인트, (주)노루케미칼 등 5개사, 자동차용 도료부문에 (주)노루오토코팅 등 10개사, PCM용 도료부문에 (주)노루코일코팅 등 2개사가 있으며 농생명부문에 농업회사법인 (주)더기반 등 5개사가 있으며 (주)노루홀딩스를 포함한 국내외사업회사 7개사가 기타부문을 구성하고 있습니다.

☞ 사업부문별 자세한 사항은 '7. 기타 참고사항'의 '2. 사업부문별 요약 재무현황' 항목을 참고하시기 바랍니다.

당사의 재무제표 상 자회사 장부가액을 기준으로 순차적으로 누적한 가액이 75%에 해당하는 주요 자회사는 총 4개사로 (주)노루페인트, (주)노루오토코팅, (주)노루케미칼, (주)아이피케이입니다.

각 주요 자회사는 (주)노루페인트와 (주)노루케미칼은 '순&수' 등의 건축/공업용 도료, (주)노루오토코팅은 자동차용 도료, (주)아이피케이는 선박용 도료를 생산하고 있습니다.

☞ 주요자회사의 자세한 사항은 '7. 기타 참고사항'의 '3. 주요자회사 요약 재무현황' 항목을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

1. 주요 제품 매출

당사는 건축/공업용 도료, 자동차용 도료, 선박용 도료 등을 제조 판매하고 있습니다.

아울러 농업회사법인을 통하여 참외, 고추 등 종자를 생산 판매하고 있습니다.

보고서작성기준일 현재 사업부문별 주요 제품의 매출액 및 비중은 다음과 같습니다.

| (단위 : 백만원, %) |

| 부문 | 주요제품 | 매출액 | 비중 | 주요종속회사 |

| 건축/공업용 도료 | 공업용도료, 건축용도료 |

600,343 | 64.4 | (주)노루페인트 (주)노루케미칼 |

| 자동차용 도료 | 자동차도료 | 335,360 | 35.9 | (주)노루오토코팅 |

| PCM용 도료 | PCM 강판용도료 |

172,014 | 18.4 | (주)노루페인트 (주)노루코일코팅 |

| 농생명 | 종자사업, 온실시설 |

17,656 | 1.9 | 농업회사법인 (주)더기반 |

| 기타 | 지주회사, 물류, 운송 등 |

67,315 | 7.2 | NOROO Holdings Singapore PTE. LTD. |

| 연결조정 | (259,826) | (27.8) | ||

| 합계 | 932,862 | 100.0 | ||

※ 각 부문별 매출액은 부문간 내부거래를 포함하고 있습니다.

※ 세부 제품별 매출은 '4. 매출 및 수주상황' 항목을 참고하시기 바랍니다.

2. 주요 제품 등의 가격 변동 현황

2024년 3분기까지 건축용 도료의 판매가격은 전년대비 3% 하락, 2023년은 2022년대비 1% 하락하였으며, 공업용 도료의 판매가격은 전년대비 4% 하락, 2023년은 2022년과 동일하며, 자동차용 도료의 판매가격은 전년대비 3% 상승, 2023년은 2022년대비 17% 하락하였으며, PCM용 도료의 판매가격은 전년과 동일하며, 2023년은 2022년 대비 6% 상승하였으며, 종자의 판매가격은 전년과 동일하며, 2023년은 2022년 대비 2% 상승하였습니다.

3. 주요 자회사 제품 및 서비스

① 주요 자회사 제품매출

| (단위 : 백만원) |

| 법인명 | 주요제품 | 주요상표 | 매출액 |

| (주)노루페인트 | 건축/공업용 도료 | 순&수, 크린탄 등 | 515,992 |

| (주)노루오토코팅 | 자동차용 도료 | RF-7000 등 | 235,443 |

| (주)노루케미칼 | 건축용 도료 | 순&수 등 | 105,996 |

| (주)아이피케이 | 선박/중방식용 도료 | International, Chartek | 144,215 |

※ 주요 자회사의 세부 제품별 매출은 '4. 매출 및 수주상황' 항목을 참고하시기 바랍니다.

② 자회사의 주요 제품 가격변동 현황

2024년 3분기까지 (주)노루페인트의 주요 제품인 건축용 도료의 평균가격은 전년대비 3% 하락, 2023년은 2022년 대비 1% 하락하였으며, 공업용 도료의 평균가격은 전년대비 4% 하락, 2023년은 2022년 대비 1% 상승하였고, (주)노루오토코팅의 주요 제품인 자동차용 도료의 평균가격은 전년대비 3% 상승, 2023년은 2022년 대비 17% 상승하였고, (주)노루케미칼의 주요 제품인 건축용 도료의 평균가격은 전년대비 동일하며, 2023년은 2022년 대비 2% 하락하였고, (주)아이피케이의 주요 제품인 선박용 도료의 평균가격은 전년대비 4% 하락, 2023년은 2022년 대비 7% 상승하였습니다.

3. 원재료 및 생산설비

1. 주요 원재료 현황

당사의 건축/공업용 도료 부문의 (주)노루페인트, (주)노루케미칼은 수지, 안료, 용제 및 첨가제 등을 국도화학(주), 지에스칼텍스(주) 주식회사 등에서 공급받고 있으며, 자동차 도료 부문의 (주)노루오토코팅은 수지 및 안료 등을 국도화학(주), ITOCHU CHEMICAL FRONTIER CORPORATION(JP) 등에서 공급받고 있습니다.

PCM 도료 부문의 (주)노루코일코팅은 수지 등을 하나상사 등을 통해서 공급받고 있으며, 농생명 부문의 농업회사법인 (주)더기반은 나종자를 Ananta Vegetable Seeds Pvt.Ltd. 등을 통하여 공급받고 있습니다.

부문별 원재료의 매입액 및 비중 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 영업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 | 회사와의 특수한 관계여부 |

| 건축/공업용 도료 등 | 원재료 | 수지 | 도료제조 | 124,398 | 31.3 | 국도화학(주) | 해당사항 없음 |

| 안료 | 도료제조 | 56,428 | 14.2 | SHANDONG DAWN TITANIUM INDUSTRY CO.,LTD. | 해당사항 없음 | ||

| 용제 | 도료제조 | 60,434 | 15.2 | 지에스칼텍스(주) 여수공장 | 해당사항 없음 | ||

| 첨가제 | 도료제조 | 107,763 | 27.2 | 에스케이피유코어 주식회사 | 해당사항 없음 | ||

| 기타 | 도료제조 | 47,882 | 12.1 | (주)대륙제관 | 해당사항 없음 | ||

| 자동차용 도료 |

원재료 | 수지 | 도료제조 | 39,592 | 37.8 | 국도화학(주) | 해당사항 없음 |

| 안료 | 도료제조 | 26,807 | 25.6 | ITOCHU CHEMICAL FRONTIER CORPORATION(JP) | 해당사항 없음 | ||

| 용제 | 도료제조 | 9,275 | 8.9 | (주)켐트로닉스 | 해당사항 없음 | ||

| 첨가제 | 도료제조 | 10,130 | 9.7 | 송원산업(주) | 해당사항 없음 | ||

| 기타 | 도료제조 | 18,810 | 18.0 | MIKI&CO.,LTD. | 해당사항 없음 | ||

| PCM용 도료 |

원재료 | 수지 | 도료제조 | 20,062 | 60.6 | 하나상사 | 해당사항 없음 |

| 안료 | 도료제조 | 6,165 | 18.6 | 엔아이씨티 | 해당사항 없음 | ||

| 용제 | 도료제조 | 2,235 | 6.7 | (주)켐트로닉스 | 해당사항 없음 | ||

| 첨가제 | 도료제조 | 3,070 | 9.3 | 에프티씨코리아(주) | 해당사항 없음 | ||

| 기타 | 도료제조 | 1,598 | 4.8 | 오제이씨(주)울산공장 | 해당사항 없음 | ||

| 농생명 | 원재료 | 나종자 | 종자생산 | 2,927 | 100.0 | Ananta Vegetable Seeds Pvt.Ltd. |

해당사항 없음 |

※ 상기 원재료 매입비율은 부문간 매입액을 포함하고 있습니다.

2. 주요 원재료 등의 가격변동 추이

2024년 3분기까지 수지의 구매가격은 전년대비 9% 하락, 2023년은 2022년 대비 10% 하락하였으며, 안료의 구매가격은 전년대비 1% 하락, 2023년은 2022년 대비 9% 하락하였고, 용제의 구매가격은 전년대비 2% 상승, 2023년은 2022년 대비 11% 하락하였습니다.

3. 생산 및 설비

① 생산능력, 생산실적 가동율

| (단위 : 톤, %) |

| 사업부문 | 주요종속회사 | 구분 | 2024년 3분기 | 2023년 | 2022년 |

| 건축/공업용 도료 등 |

(주)노루페인트 |

생산능력 | 152,185 | 203,054 | 209,527 |

| 생산실적 | 155,038 | 192,007 | 184,183 | ||

| 가동율 | 101.9 | 94.6 | 87.9 | ||

| 자동차용 도료 |

(주)노루오토코팅 | 생산능력 | 30,278 | 40,648 | 34,942 |

| 생산실적 | 29,271 | 39,040 | 30,539 | ||

| 가동율 | 96.7 | 96.0 | 87.4 | ||

| PCM용 도료 |

(주)노루코일코팅 | 생산능력 | 6,759 | 9,062 | 9,802 |

| 생산실적 | 7,385 | 9,435 | 9,393 | ||

| 가동율 | 109.3 | 104.1 | 95.8 | ||

| 농생명 | 농업회사법인 (주)더기반 |

생산능력 | 86 | 115 | 115 |

| 생산실적 | 19 | 32 | 31 | ||

| 가동율 | 21.8 | 27.3 | 26.6 |

② 생산설비 등 현황

| (단위 : 백만원) |

| 자산 | 소유형태 | 소재지 | 구분 (㎡) |

기초장부가액 | 당기 증가감소 | 기타증감 | 당기상각 | 기말장부가액 |

비고 |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| 토 지 | 자가소유 | 안양 등 | 270,665 | 294,330 | - | - | 340 | - | 294,670 | 255,650 |

| 건 물 | 자가소유 | 안양 등 | 148,998 | 70,547 | 15 | - | 408 | (2,674) | 68,296 | 35,419 |

| 구 축 물 | 자가소유 | 안양 등 | - | 13,444 | 44 | - | 48 | (775) | 12,761 | |

| 기계장치 | 자가소유 | 안양 등 | - | 31,319 | 2,875 | - | 791 | (5,176) | 29,809 | |

| 차량운반구 | 자가소유 | 안양 등 | - | 1,488 | 478 | (4) | (12) | (367) | 1,583 | |

| 기타유형자산 | 자가소유 | 안양 등 | - | 29,774 | 3,909 | (533) | 30 | (6,484) | 26,696 | |

| 건설중인자산 | 자가소유 | 안양 등 | - | 4,098 | 7,131 | (472) | (1,168) | - | 9,589 | |

| 합 계 | 445,000 | 14,452 | (1,009) | 437 | (15,476) | 443,404 | ||||

※ 상기 생산설비의 현황은 연결 기준으로 작성되었습니다.

※ 상기 생산설비에 대한 담보권 제공 내역은 Ⅲ.재무에관한사항-3.연결재무제표 주석-36. 우발상황 및 약정사항을 참조하여 주시기 바랍니다.

※ 상기 생산설비는 투자부동산을 제외한 현황입니다.

※ 토지와 건물 이외의 자산들은 객관적인 시가 자료가 없어 기재를 생략합니다.

※ 기타 증감은 유형자산의 타계정 대체 및 외화환산의 금액의 합산액입니다.

(비고) 토지의 시가는 2024년도 국토해양부가 고시한 개별공시지가 입니다.

건물의 시가는 2024년도 지방세 과세시가표준액입니다.

③ 보고서 작성일 현재 중요한 시설투자 계획

| (단위 : 백만원) |

| 사업부문 | 구 분 | 투자기간 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 (당기분) |

향후 투자액 |

비 고 |

| 건축/공업용 도료 등 | 신설(*) | 2012.12 ~ 2025.03 |

연구소 신설 | 공장부지 효율적 이용 및 연구소 신축을 통한 기술중심 경영체계 구축 | 38,030 | (2,648) (176) |

35,382 | 총 투자액 및 향후 투자기간은 용역진행 상황에 따라 변동될수 있음 |

| 합 계 | - | 38,030 | (2,648) (176) |

35,382 | - | |||

(*) 당사 건축/공업용 도료 등 사업부문의 주요종속회사인 (주)노루페인트는 2013년 10월과 2020년 03월 두차례에 걸쳐 연구소 신설투자와 관련하여, 시장환경 변화와 안양공장 재배치계획과 연계한 신규시설 투자의 병행을 위하여 투자기간을 연장하기로 결정하였습니다. (투자기간 : 2012년 12월 ~ 2025년 03월)

4. 주요자회사 원재료 및 생산설비

가. (주)노루페인트

가-1. 주요 원재료 현황

부문별 원재료의 매입액 및 비중 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 | 회사와의 특수한 관계여부 |

| 상품 | 신나 등 | 도료제조 | 111,073 | 28.1 | (주)노루케미칼 | 계열회사 |

| 원재료 | 수지 | 도료제조 | 74,267 | 18.8 | 국도화학(주) | 해당사항 없음 |

| 안료 | 도료제조 | 47,029 | 11.9 | SHANDONG DAWN TITANIUM INDUSTRY CO.,LTD. |

해당사항 없음 | |

| 용제 | 도료제조 | 25,071 | 6.4 | 지에스칼텍스(주) 여수공장 | 해당사항 없음 | |

| 첨가제 | 도료제조 | 99,240 | 25.1 | 에스케이피유코어 주식회사 | 해당사항 없음 | |

| 기타 | 도료제조 | 38,018 | 9.7 | (주)대륙제관 | 해당사항 없음 | |

| 합계 | 394,698 | 100.0 | ||||

가-2. 주요 원재료 등의 가격변동 추이

2024년 3분기까지 수지의 구매가격은 전년대비 9% 하락, 2023년은 2022년 대비 11% 하락하였으며, 안료의 구매가격은 전년대비 1% 하락, 2023년은 2022년 대비 10% 하락하였고, 용제의 구매가격은 전년대비 3% 상승, 2023년은 2022년 대비 11% 하락하였습니다.

가-3. 생산 및 설비

① 생산능력, 생산실적 가동율

| (단위 : 톤, %) |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| 생산능력 | 108,865 | 145,164 | 151,972 |

| 생산실적 | 108,920 | 133,953 | 128,613 |

| 가동율 | 100.1 | 92.3 | 84.6 |

(1) 생산능력의 산출근거

1) 산출기준

- 최대설비생산 CAPACITY의 환산액

2) 산출방법

- (전년 설비 평균 B/S ÷ B/S 가동시간) × 가동시간 × 연간 근무일수

× (1- Loss)

② 생산설비 등 현황

| (단위 : 백만원) |

| 자산 | 소유형태 | 소재지 | 구분 (㎡) |

기초장부가액 | 당기 증가감소 | 기타증감 | 당기상각 | 기말장부가액 |

비고 |

|

| 증가 | 감소 | |||||||||

| 토 지 | 자가소유 | 안양 등 | 189,798 | 212,603 | - | - | 809 | - | 213,412 | 217,612 |

| 건 물 | 자가소유 | 안양 등 | 77,320 | 15,263 | - | - | 49 | (825) | 14,487 | 11,005 |

| 구 축 물 | 자가소유 | 안양 등 | - | 10,255 | 44 | - | 24 | (581) | 9,742 | |

| 기계장치 | 자가소유 | 안양 등 | - | 16,619 | 1,569 | - | - | (3,085) | 15,103 | |

| 차량운반구 | 자가소유 | 안양 등 | - | 431 | 98 | - | - | (89) | 440 | |

| 기타유형자산 | 자가소유 | 안양 등 | - | 15,290 | 2,959 | (6) | 14 | (3,538) | 14,719 | |

| 건설중인자산 | 자가소유 | 안양 등 | - | 287 | 2,517 | - | (340) | - | 2,464 | |

| 합 계 | 270,748 | 7,187 | (6) | 556 | (8,118) | 270,367 | ||||

※ 상기 생산설비는 페인트 사업에 사용되며 소유형태는 자가소유 입니다.

※ 토지와 건물 이외의 자산들은 객관적인 시가 자료가 없어 기재를 생략합니다.

(비고) 토지의 시가는 2024년도 국토해양부가 고시한 개별공시지가 입니다.

건물의 시가는 2024년도 지방세 과세시가표준액입니다.

③ 보고서 작성일 현재 중요한 시설투자 계획

| (단위 : 백만원) |

| 사업부문 | 구 분 | 투자기간 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 (당기분) |

향후 투자액 |

비 고 |

| 건축/공업용 도료 등 | 신설(*) | 2012.12 ~ 2025.03 |

연구소 신설 | 공장부지 효율적 이용 및 연구소 신축을 통한 기술중심 경영체계 구축 |

38,030 | (2,648) (176) |

35,382 | 총 투자액 및 향후 투자기간은 용역진행 상황에 따라 변동될수 있음 |

| 합 계 | - | 38,030 | (2,648) (176) |

35,382 | - | |||

(*) 당사 건축/공업용 도료 등 사업부문의 주요종속회사인 (주)노루페인트는 2013년 10월과 2020년 03월 두차례에 걸쳐 연구소 신설투자와 관련하여, 시장환경 변화와 안양공장 재배치계획과 연계한 신규시설 투자의 병행을 위하여 투자기간을 연장하기로 결정하였습니다. (투자기간 : 2012년 12월 ~ 2025년 03월)

나. (주)노루케미칼

나-1. 주요 원재료 현황

부문별 원재료의 매입액 및 비중 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 | 회사와의 특수한 관계여부 |

| 원재료 | 수지 | 도료제조 | 39,613 | 43.2 | 국도화학(주) | 해당사항 없음 |

| 안료 | 도료제조 | 6,109 | 6.7 | (주)노루페인트 | 계열회사 | |

| 용제 | 도료제조 | 33,047 | 36.1 | 지에스칼텍스(주) | 해당사항 없음 | |

| 첨가제 | 도료제조 | 5,779 | 6.3 | 유니소재(주) | 해당사항 없음 | |

| 기타 | 도료제조 | 7,107 | 7.7 | (주)대륙제관 | 해당사항 없음 | |

| 합계 | 91,655 | 100.0 | ||||

나-2. 주요 원재료 등의 가격변동 추이

2024년 3분기까지 수지의 구매가격은 전년대비 5% 하락, 2023년은 2022년 대비 2% 하락하였으며, 안료의 구매가격은 전년대비 5% 상승, 2023년은 2022년 대비 3% 하락하였고, 용제의 구매가격은 전년대비 3% 상승, 2023년은 2022년 대비 9% 하락하였습니다.

나-3. 생산 및 설비

① 생산능력, 생산실적 가동율

| (단위 : 톤, %) |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| 생산능력 | 37,058 | 49,550 | 49,400 |

| 생산실적 | 39,983 | 50,906 | 48,132 |

| 가동율 | 107.9 | 102.7 | 97.4 |

② 생산설비 등 현황

| (단위 : 백만원) |

| 자산 | 소유형태 | 소재지 | 구분 (㎡) |

기초장부가액 | 당기 증가감소 | 기타증감 | 당기상각 | 기말장부가액 |

비고 |

|

| 증가 | 감소 | |||||||||

| 토 지 | 자가소유 | 안산 | 22,726 | 23,384 | - | - | - | - | 23,384 | 21,836 |

| 건 물 | 자가소유 | 안산 | 13,889 | 2,715 | - | - | - | (164) | 2,551 | 2,731 |

| 구 축 물 | 자가소유 | 안산 | - | 361 | - | - | - | (21) | 340 | |

| 기계장치 | 자가소유 | 안산 | - | 3,265 | 473 | - | 7 | (514) | 3,231 | |

| 차량운반구 | 자가소유 | 안산 | - | 21 | - | - | - | (4) | 17 | |

| 기타유형자산 | 자가소유 | 안산 | - | 703 | 27 | - | - | (213) | 517 | |

| 건설중인자산 | 자가소유 | 안산 | - | 7 | 223 | - | (7) | - | 223 | |

| 합 계 | 30,456 | 723 | - | - | (916) | 30,263 | ||||

※ 상기 생산설비는 페인트 사업에 사용되며 소유형태는 자가소유 입니다.

※ 토지와 건물 이외의 자산들은 객관적인 시가 자료가 없어 기재를 생략합니다.

(비고) 토지의 시가는 2024년도 국토해양부가 고시한 개별공시지가 입니다.

건물의 시가는 2024년도 지방세 과세시가표준액입니다.

다. (주)노루오토코팅

다-1. 주요 원재료 현황

원재료의 매입액 및 비중 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 | 회사와의 특수한 관계여부 |

| 원재료 | 수지 | 도료제조 | 39,592 | 37.8 | 국도화학(주) | 해당사항 없음 |

| 안료 | 도료제조 | 26,807 | 25.6 | ITOCHU CHEMICAL FRONTIER CORPORATION(JP) | 해당사항 없음 | |

| 용제 | 도료제조 | 9,275 | 8.9 | (주)켐트로닉스 | 해당사항 없음 | |

| 첨가제 | 도료제조 | 10,130 | 9.7 | 송원산업㈜ | 해당사항 없음 | |

| 기타 | 도료제조 | 18,810 | 18.0 | MIKI&CO.,LTD. | 해당사항 없음 | |

| 합계 | 104,614 | 100.0 | ||||

다-2. 주요 원재료 등의 가격변동 추이

2024년 3분기까지 수지의 구매가격은 전년대비 동일하며, 2023년은 2022년 대비 1% 상승하였으며, 안료의 구매가격은 전년대비 동일하며, 2023년은 2022년 대비 28% 상승하였고, 용제의 구매가격은 전년대비 5% 상승, 20223은 2022년 대비 9% 하락하였습니다.

다-3. 생산 및 설비

① 생산능력, 생산실적 가동율

| (단위 : 톤, %) |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| 생산능력 | 30,278 | 40,648 | 34,942 |

| 생산실적 | 29,271 | 39,040 | 30,539 |

| 가동율 | 96.7 | 96.0 | 87.4 |

② 생산설비 등 현황

| (단위 : 백만원) |

| 자산 | 소유형태 | 소재지 | 구분 (㎡) |

기초장부가액 | 당기 증가감소 | 기타증감 | 당기상각 | 기말장부 가액 |

비고 |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| 토 지 | 자가소유 | 화성 등 | 41,790 | 15,651 | - | - | - | - | 15,651 | 14,713 |

| 건 물 | 자가소유 | 화성 등 | 45,356 | 26,156 | 14 | - | - | (763) | 25,407 | 17,442 |

| 구 축 물 | 자가소유 | 화성 등 | - | 935 | - | - | - | (103) | 832 | |

| 기계장치 | 자가소유 | 화성 등 | - | 9,682 | 1,165 | - | - | (1,150) | 9,697 | |

| 차량운반구 | 자가소유 | 화성 등 | - | 143 | 51 | - | - | (52) | 142 | |

| 기타유형자산 | 자가소유 | 화성 등 | - | 1,241 | 390 | - | - | (409) | 1,222 | |

| 건설중인자산 | 자가소유 | 화성 등 | - | 16 | 1,852 | - | (764) | - | 1,104 | |

| 합 계 | 53,824 | 3,472 | - | (764) | (2,477) | 54,055 | ||||

※ 상기 생산설비는 페인트 사업에 사용되며 소유형태는 자가소유 입니다.

※ 토지와 건물 이외의 자산들은 객관적인 시가 자료가 없어 기재를 생략합니다.

(비고) 토지의 시가는 2024년도 국토해양부가 고시한 개별공시지가 입니다.

건물의 시가는 2024년도 지방세 과세시가표준액입니다.

라. (주)아이피케이

라-1. 주요 원재료 현황

부문별 원재료의 매입액 및 비중 현황은 아래와 같습니다.

| (단위 : 백만원, %) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 | 회사와의 특수한 관계여부 |

| 상품 | 신나 등 | 도료제조 | 1,386 | 1.3 | 대성특수유화 | 해당사항 없음 |

| 원재료 | 수지 | 도료제조 | 44,846 | 41.9 | 국도화학(주) | 해당사항 없음 |

| 경화제 | 도료제조 | 39,678 | 37.1 | Evonik | 해당사항 없음 | |

| 기타 | 도료제조 | 13,144 | 12.3 | BASF | 해당사항 없음 | |

| 부재료 | 기타 | 도료제조 | 7,976 | 7.4 | 한일제관 | 해당사항 없음 |

| 합계 | 107,030 | 100.0 | ||||

라-2. 주요 원재료 등의 가격변동 추이

2024년 3분기까지 수지의 구매가격은 전년대비 동일하며, 2023년은 2022년 대비 29% 하락하였으며, 안료의 구매가격은 전년대비 동일하며, 2023년은 2022년 대비 동일하며, 첨가제의 구매가격은 전년대비 동일하며, 2023년은 2022년 대비 26% 상승하였습니다.

라-3. 생산 및 설비

① 생산능력, 생산실적 가동율

| (단위 : ㎘, %) |

| 구분 | 2024년 3분기 | 2023년 | 2022년 |

| 생산능력 | 24,000 | 32,000 | 29,500 |

| 생산실적 | 21,536 | 26,825 | 27,924 |

| 가동율 | 89.7 | 83.8 | 94.7 |

② 생산설비 등 현황

| (단위 : 백만원) |

| 자산 | 소유형태 | 소재지 | 구분 (㎡) |

기초장부가액 | 당기 증가감소 | 기타증감 | 당기상각 | 기말장부가액 |

비고 |

|

| 증가 | 감소 | |||||||||

| 토 지 | 자가소유 | 칠서 | 49,652 | 9,578 | - | - | - | - | 9,578 | 15,655 |

| 건 물 | 자가소유 | 칠서 | 13,641 | 9,556 | 19 | - | - | (394) | 9,181 | 3,487 |

| 구 축 물 | 자가소유 | 칠서 | - | 571 | - | - | - | (47) | 524 | |

| 기계장치 | 자가소유 | 칠서 | - | 5,233 | 23 | - | - | (851) | 4,405 | |

| 차량운반구 | 자가소유 | 칠서 | - | 300 | 114 | - | - | (77) | 337 | |

| 기타유형자산 | 자가소유 | 칠서 | - | 238 | 49 | - | - | (82) | 205 | |

| 건설중인자산 | 자가소유 | 칠서 | - | 1,197 | 682 | - | - | - | 1,879 | |

| 합 계 | 26,673 | 887 | - | - | (1,451) | 26,109 | ||||

※ 상기 생산설비는 페인트 사업에 사용되며 소유형태는 자가소유 입니다.

※ 토지와 건물 이외의 자산들은 객관적인 시가 자료가 없어 기재를 생략합니다.

(비고) 토지의 시가는 2024년도 국토해양부가 고시한 개별공시지가 입니다.

건물의 시가는 2024년도 지방세 과세시가표준액입니다.

4. 매출 및 수주상황

1. 부문별 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 2024년 3분기 | 2023년 연간 | 2022년 연간 |

| 건축/공업용 도료 등 |

제품 | 내수 | 384,605 | 503,674 | 492,845 |

| 수출 | 41,953 | 64,640 | 57,935 | ||

| 소계 | 426,558 | 568,314 | 550,780 | ||

| 상품 | 내수 | 150,395 | 201,377 | 201,225 | |

| 수출 | 23,390 | 26,469 | 24,328 | ||

| 소계 | 173,785 | 227,846 | 225,554 | ||

| 자동차용 도료 | 제품 | 내수 | 90,404 | 117,021 | 71,131 |

| 수출 | 75,750 | 108,328 | 67,050 | ||

| 소계 | 166,154 | 225,349 | 138,181 | ||

| 상품 | 내수 | 146,059 | 187,261 | 56,759 | |

| 수출 | 23,147 | 27,041 | 5,612 | ||

| 소계 | 169,206 | 214,302 | 62,371 | ||

| 기타 | 내수 | - | 138 | - | |

| 수출 | - | 396 | 218 | ||

| 소계 | - | 534 | 218 | ||

| PCM용 도료 | 제품 | 내수 | 99,608 | 127,530 | 111,221 |

| 수출 | 2,506 | 2,953 | 13,630 | ||

| 소계 | 102,114 | 130,483 | 124,851 | ||

| 상품 | 내수 | 63,443 | 78,652 | 68,378 | |

| 수출 | 6,206 | 8,103 | 12,307 | ||

| 소계 | 69,649 | 86,755 | 80,684 | ||

| 기타 | 내수 | - | - | - | |

| 수출 | 251 | 152 | - | ||

| 소계 | 251 | 152 | - | ||

| 농생명부문 | 제품 | 내수 | 7,601 | 12,999 | 14,357 |

| 수출 | 4,534 | 7,202 | 5,390 | ||

| 소계 | 12,135 | 20,201 | 19,747 | ||

| 상품 | 내수 | 2,229 | 4,412 | 5,462 | |

| 수출 | 534 | 1,348 | - | ||

| 소계 | 2,763 | 5,760 | 5,462 | ||

| 기타 | 내수 | 2,257 | 1,873 | 1,826 | |

| 수출 | 501 | 640 | 519 | ||

| 소계 | 2,758 | 2,513 | 2,344 | ||

| 기타부문 | 제품 | 내수 | - | - | - |

| 수출 | - | - | - | ||

| 소계 | - | - | - | ||

| 상품 | 내수 | 12,466 | 13,259 | 14,471 | |

| 수출 | - | - | - | ||

| 소계 | 12,466 | 13,259 | 14,471 | ||

| 기타 | 내수 | 54,849 | 71,959 | 67,992 | |

| 수출 | - | - | - | ||

| 소계 | 54,849 | 71,959 | 67,992 | ||

| 단순합계 | 제품 | 내수 | 582,218 | 761,224 | 689,554 |

| 수출 | 124,743 | 183,123 | 144,005 | ||

| 소계 | 706,961 | 944,347 | 833,559 | ||

| 상품 | 내수 | 374,592 | 484,961 | 346,295 | |

| 수출 | 53,277 | 62,961 | 42,247 | ||

| 소계 | 427,869 | 547,922 | 388,542 | ||

| 기타 | 내수 | 57,106 | 73,970 | 69,817 | |

| 수출 | 752 | 1,188 | 737 | ||

| 소계 | 57,858 | 75,158 | 70,554 | ||

| 합 계 | 내 수 | 1,013,916 | 1,320,155 | 1,105,666 | |

| 수 출 | 178,772 | 247,272 | 186,989 | ||

| 연결조정 | (259,826) | (352,810) | (254,755) | ||

| 합 계 | 932,862 | 1,214,617 | 1,037,900 | ||

※ 상기 매출실적은 연결실체에 포함되는 종속회사의 단순합산금액을 기준으로 작성하였습니다.

2. 판매전략 및 판매방법

당사 및 종속회사는 고부가가치 제품개발 및 시장고급화를 유도하고 수요자 중심의 제품개발을 통하여 시장점유율을 증대시키기 위하여 노력하고 있습니다.

3. 주요자회사 매출 및 수주상황

가. (주)노루페인트

가-1. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품 목 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | |

| 제품 | 도료 | 내 수 | 328,099 | 428,341 | 415,630 |

| 수 출 | 28,947 | 39,523 | 39,249 | ||

| 합 계 | 357,046 | 467,864 | 454,879 | ||

| 상품 | 신나 외 | 내 수 | 142,320 | 198,877 | 188,943 |

| 수 출 | 16,626 | 22,495 | 24,004 | ||

| 합 계 | 158,946 | 221,372 | 212,947 | ||

| 합 계 | 내 수 | 470,419 | 627,218 | 604,573 | |

| 수 출 | 45,573 | 62,018 | 63,253 | ||

| 합 계 | 515,992 | 689,236 | 667,826 | ||

가-2. 판매방법

① 판매경로

| 구분 | 판매경로 | 매출액 비중 |

| 일반판매 | 회사 → 특약점 → 일반수요자 | 42.1% |

| 주문판매 | 회사 → 실수요자 | 49.1% |

| 수출판매 | LOCAL 및 직수출 | 8.8% |

② 판매방법

(주)노루페인트는 특약점과 실수요자와의 판매가 주를 이루고 있으며 판매대금은 현금 또는 어음 등으로 수취하고 있습니다. 제품관련 부대비용은 거래선의 사업장까지 제품을 운반하는데 소요되는 운반비는 (주)노루페인트가 부담하고 있습니다.

③ 판매전략

㉠ 고부가가치 제품개발 및 시장고급화 유도

㉡ 수요자 중심의 제품개발

㉢ 녹색 신시장 개척 및 유통채널 선점을 통한 점유율 증대

④ 주요매출처

| 기업명 | 매출 비중 |

| (주)노루코일코팅 | 11.2% |

| (주)노루오토코팅 | 1.6% |

| (주)노루케미칼 | 1.3% |

⑤ 수주현황

| (단위 : 톤, 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 칼라강판용 도료 및 관련제품 (주1) |

2024.05.16 | 2024년 01월01일 ~ 2024년 12월 31일 |

16,685 | 82,212 | 13,505 | 63,806 | 3,180 | 18,406 |

| 합 계 | 16,685 | 82,212 | 13,505 | 63,806 | 3,180 | 18,406 | ||

(주1) 거래상대방 : (주)노루코일코팅

※ 상기 계약은 계약체결 시 거래금액이 확정된 것은 아니며, 계열회사의 판매상황에 따라 발주하는 수량만을 공급하는 계약으로, 계약기간동안의 수주총액 및 기납품액은 당사의 사업계획에 의거한 금액이므로 양사의 시장상황 및 영업환경 등 부득이한 사정에 따라 변동가능합니다. 또한 수주일자는 계약체결일이며 납기일은 계약의 시작일과 종료일입니다.

수주총액 - 1) 금액 : 추정치

2) 수량 : 추정치

기납품액 - 1) 금액 : 실제치

2) 수량 : 실제치

나. (주)노루케미칼

나-1. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품 목 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | |

| 제품 | 도료 외 | 내 수 | 95,521 | 119,750 | 118,397 |

| 수 출 | 7,993 | 13,676 | 9,418 | ||

| 합 계 | 103,514 | 133,426 | 127,815 | ||

| 상품 | 도료, 신나 외 | 내 수 | 2,481 | 3,070 | 1,365 |

| 수 출 | - | - | - | ||

| 합 계 | 2,481 | 3,070 | 1,365 | ||

| 합 계 | 내 수 | 98,002 | 122,820 | 119,762 | |

| 수 출 | 7,993 | 13,676 | 9,418 | ||

| 합 계 | 105,995 | 136,496 | 129,180 | ||

나-2. 판매방법

① 판매조직 및 판매방법

생산부문과 그룹사가 직접 소통하는 최적화된 판매구조를 구축하고 있습니다.

② 주요매출처

| 기업명 | 매출 비중 |

| (주)노루페인트 | 40.9% |

| (주)노루오토코팅 | 38.9% |

| (주)노루알앤씨 | 17.1% |

다. (주)노루오토코팅

다-1. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품 목 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | |

| 제품 | 도료 외 | 내 수 | 90,404 | 117,021 | 71,131 |

| 수 출 | 75,750 | 108,328 | 67,050 | ||

| 합 계 | 166,154 | 225,349 | 138,181 | ||

| 상품 | 원재료 외 | 내 수 | 46,141 | 62,217 | 27,705 |

| 수 출 | 23,147 | 27,041 | 5,612 | ||

| 합 계 | 69,288 | 89,258 | 33,317 | ||

| 합 계 | 내 수 | 136,545 | 179,238 | 98,836 | |

| 수 출 | 98,897 | 135,369 | 72,662 | ||

| 합 계 | 235,442 | 314,607 | 171,498 | ||

다-2. 판매방법

① 판매경로

| 구분 | 판매경로 | 매출액 비중 |

| 주문판매 | 회사 → 실수요자 | 58.0% |

| 수출판매 | LOCAL 및 직수출 | 42.0% |

② 판매방법

(주)노루오토코팅은 자동차사 직거래판매가 주를 이루고 있습니다.

③ 판매전략

제품 다변화 및 해외지역 판매증대, 고부가가치 상품 판매확대

라. (주)아이피케이

라-1. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품 목 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | |

| 제품 | 선박/ 중방식용 도료 |

내수 | 29,560 | 39,079 | 43,459 |

| 수출 | 112,986 | 139,151 | 128,273 | ||

| 합계 | 142,546 | 178,230 | 171,732 | ||

| 상품 | 선박/ 중방식용 도료 |

내수 | 413 | 150 | 122 |

| 수출 | 1,256 | 2,256 | 2,464 | ||

| 합계 | 1,669 | 2,406 | 2,586 | ||

| 합 계 | 내수 | 29,973 | 39,229 | 43,581 | |

| 수출 | 114,242 | 141,407 | 130,737 | ||

| 합계 | 144,215 | 180,636 | 174,318 | ||

라-2. 판매방법

판매는 주요 조선사 및 건설업체를 중심으로 하여 일반판매, 수출판매 및 회원사 판매의 경로로 이루어 지고 있으며 방오, 방청, 내마모성 및 특수 내화도료 시장에서 친환경 고성능 제품(Eco Premium Solution)개발 및 판매에 주력하고 있습니다.

5. 위험관리 및 파생거래

1. 시장위험과 위험관리

① 외환위험

당사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 달러화, 위안화 및 엔화와 관련된 환율변동위험에 노출되어 있습니다.

당사의 경영진은 연결실체 내의 회사들이 각각의 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다. 외환위험은 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

당사는 해외사업장에 일정한 투자를 하고 있으며 이들 해외 사업장의 순자산은 외화환산 위험에 노출되어 있습니다. 이러한 환노출은 주로 관련 외화로 표시되는 차입금을 통해 관리되고 있습니다.

공시서류 작성기준일 현재 다른 모든 변수가 일정하고 주요통화에 대한 기능통화의 환율이 10% 변동시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | USD | CNY | JPY | |||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 손익영향 | 5,782 | (5,782) | 371 | (371) | (177) | 177 |

※ 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 가격위험

당사는 연결재무상태표상 당기손익-공정가치측정 금융자산으로 분류되는 연결실체 보유 지분증권의 가격위험에 노출되어 있습니다. 연결실체는 상품가격위험에는 노출되어 있지않습니다.

당분기말 및 전기말 현재 다른 모든 변수가 일정하고 시장성 있는 지분증권의 가격의 상승(10%) 또는 하락(10%)이 연결실체의 자본에 미치는 영향은 97,078천원(전기

115,386천원) 증가 및 감소(법인세 효과 반영전)입니다.

③ 이자율위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결실체의 이자율위험관리의 목표는 이자율변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있으며, 이러한 이자율위험을 관리하기 위하여 고정금리부차입금과 변동금리부 차입금의 적절한 균형을 유지하거나, 이자율스왑계약을 체결하고 있습니다.

공시서류 작성기준일 현재 변동금리부 예금 대비 변동금리부 차입금이 많아 이자율상승시 순이자비용이 증가합니다. 한편, 당사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 재융자, 기존차입금의 갱신, 대체적인 융자 및 위험회피 등을 고려한 다양한 시나리오를 시뮬레이션 하고 있습니다. 이러한 시나리오를 바탕으로 연결실체는 정의된 이자율 변동에 따른 손익 효과를 계산하고 있습니다. 각각의 시뮬레이션에 있어 동일한 이자율변동이 모든 통화의 경우에 대하여 적용됩니다. 이러한 시나리오들은 주요 이자부 포지션을 나타내는 부채에 대해서만 적용됩니다.

보고기간말 현재 다른 모든 변수가 일정하고 10bp의 이자율변동이 손익에 미치는 영향은 각각 최대 21백만원(전기: 31백만원)증가 및 감소입니다.

2. 파생상품 및 풋백옵션 등 거래현황

공시서류 작성기준일 현재 당사는 차입금과 관련한 통화스왑 2건을 체결하고 있으며관련 자산, 부채 장부금액 및 평가손익은 다음과 같습니다.

① 파생상품 계약체결 현황

1) 통화스왑

| (단위 : 천USD, 천원) |

| 계약처 | 매수금액 | 매도금액 | 계약 실행일 | 만기일 | 지급이자율 | 수취이자율 |

| 신한은행 |

USD 4,175 |

KRW 5,000,000 |

2022-01-25 |

2025-01-17 |

고정금리(3.21%) |

고정금리(2.808%)수취 |

| KEB하나은행 |

USD 4,000 |

KRW 4,784,000 |

2022-01-26 |

2025-01-24 |

고정금리(3.29%) |

고정금리(2.880%)수취 |

② 파생상품의 평가손익 현황

| (단위 : 백만원) |

| 거래목적 | 파생상품종류 | 평가이익 | 평가손실 |

| 매매목적 | 통화스왑 | 414 | - |

3. 주요자회사의 위험관리 및 파생거래

가. (주)노루페인트

가-1. 시장위험과 위험관리

① 외환위험

(주)노루페인트는 외환위험, 특히 주로 미국달러화 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다. (주)노루페인트는 금융기관과의 통화선도 거래를 통해 인식된 자산과 부채로 인해 발생하는 외환위험을 관리하고 있습니다.

다른 모든 변수가 일정하고 미국달러화 및 중국 위안화에 대한 기능통화의 환율이 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | USD | CNY | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 손익영향 | 12,647 | (12,647) | 2,753 | (2,753) |

※ 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 이자율위험

(주)노루페인트는 현재 이자율위험에 노출되어 있지 않습니다.

가-2. 파생상품 및 풋백옵션 등 거래현황

공시서류작성기준일 현재 (주)노루페인트는 파생상품계약을 체결하고 있지 않습니다.

나. (주)노루케미칼

나-1. 시장위험과 위험관리

① 외환위험

(주)노루케미칼은 현재 외환위험에 노출되어 있지 않습니다.

② 이자율위험

(주)노루케미칼은 현재 이자율위험에 노출되어 있지 않습니다.

나-2. 파생상품 및 풋백옵션 등 거래현황

공시서류작성기준일 현재 (주)노루케미칼은 파생상품계약을 체결하고 있지 않습니

다.

다. (주)노루오토코팅

다-1. 시장위험과 위험관리

① 외환위험

(주)노루오토코팅은 제품의 수출과 원재료 수입 등 정상적인 거래 활동에서 야기되는환율변동 위험에 노출되어 있으며, 주요 노출 통화로는 미국 달러화, 유로화 등이 있습니다. 환율 위험관리의 목표는 환율 변동으로 인한 불확실성과 손익 영향력을 최소화하여 안정적이고 지속적인 성과를 창출하는데 있습니다.

(주)노루오토코팅은 환율변동 위험을 최소화시키기 위하여 수취통화와 지급통화를 가능한 일치시키는 방법을 통해 환포지션 발생을 억제하고 있습니다.

원화 환율의 10% 변동시 민감도를 나타내고 있으며, 10%는 주요 경영진에게 내부적으로 외환위험 보고시 적용하는 민감도 비율로 환율의 합리적으로 발생가능한 변동에 대한 경영진의 평가를 나타냅니다. 민감도분석은 결제되지 않은 외화표시 화폐성항목만 포함하며, 보고기간 말에 환율이 10% 변동할 경우를 가정하여 외화환산을 조정합니다.

| (단위 : 백만원) |

| 구분 | USD | EURO | JPY | CNY | INR | BRL | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 10% 상승시 |

10% 하락시 |

10% 상승시 |

10% 하락시 |

10% 상승시 |

10% 하락시 |

10% 상승시 |

10% 하락시 |

10% 상승시 |

10% 하락시 |

10% 상승시 |

10% 하락시 |

|

| 손익영향 | 1,362 | (1,362) | 479 | (479) | (142) | 142 | 357 | (357) | 1,054 | (1,054) | 116 | (116) |

※ 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 이자율위험

(주)노루오토코팅은 현재 이자율위험에 노출되어 있지 않습니다.

다-2. 파생상품 및 풋백옵션 등 거래현황

공시서류작성기준일 현재 (주)노루오토코팅은 파생상품계약을 체결하고 있지 않습니다.

라. (주)아이피케이

라-1. 시장위험과 위험관리

① 외환위험

(주)아이피케이는 기능통화 외의 통화(외화)로 이루어진 거래는 거래일의 환율을 적용하여 기록하고 있습니다. 역사적원가로 측정하는 비화폐성 외화항목은 거래일의 환율로 환산하고, 공정가치로 측정하는 비화폐성항목은 공정가치가 결정된 날의 환율로 환산하였습니다. 비화폐성항목에서 발생한 손익을 기타포괄손익으로 인식하는 경우에는 그손익에 포함된 환율변동효과도 기타포괄손익으로 인식하고, 당기손익으로 인식하는 경우에는 환율변동효과도 당기손익으로 인식하고 있습니다.

또한, 화폐성 외화자산 및 부채는 보고기간말 현재 환율로 환산하고 있으며 환산손익은 당기손익으로 계상하고 있습니다. 다만, 외화표시 매도가능채무증권의 경우 동 금액을 기타포괄손익으로 인식하고 있습니다.

다른 모든 변수가 일정하고 달러화(USD) 및 일본엔화(JPY)에 대한 기능통화의 환율이 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | USD | JPY | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 손익영향 | 373 | (373) | (20) | 20 |

※ 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 이자율위험

(주)아이피케이는 현재 이자율위험에 노출되어 있지 않습니다.

라-2. 파생상품 및 풋백옵션 등 거래현황

공시서류작성기준일 현재 (주)아이피케이는 USD, SGD, JPY, EUR 총 4개 통화에대하여 통화선도 계약을 체결하고 있으며 관련 자산, 부채 장부금액 및 평가손익은 다음과 같습니다.

① 파생상품 계약체결 현황

1) 통화스왑

| (단위 : 천USD, 천SGD, 천JPY, 천EUR) |

| 구 분 | 계약처 | 계약 실행일 | 만기일 | 총계약금액 | 계약조건 / 계약환율 |

|---|---|---|---|---|---|

| 통화선도매도 | HSBC은행 | 2024-08-28 | 2024-09-30 | USD 3,650,000 | 차액결제/ 1,318.84 ~ 1,379.39 |

| 통화선도매도 | HSBC은행 | 2024-08-28 | 2024-09-30 | SGD 1,690,000 | 차액결제/ 1,028.31 ~ 1,044.61 |

| 통화선도매도 | HSBC은행 | 2024-08-28 | 2024-09-30 | JPY 40,941,000 | 차액결제/ 9.15 ~ 9.34 |

| 통화선도매도 | HSBC은행 | 2024-08-28 | 2024-09-30 | EUR 504,000 | 차액결제/ 1,476.55 ~ 1,499.25 |

② 파생상품의 평가손익 현황

| (단위 : 백만원) |

| 거래목적 | 파생상품종류 | 평가이익 | 평가손실 |

| 매매목적 | 통화스왑 | 219 | - |

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

- 해당사항 없습니다.

2. 연구개발 활동

가. (주)노루홀딩스

가-1. 담당조직 : (주)노루홀딩스 바이오융합연구소

① 인정일 : 2017년 2월 28일

② 조직도 : 용도개발팀, 바이오R&D팀, Pilot운영팀

③ 인원구성 :

| [2024년 09월 30일 기준] | (단위 : 명) |

| 전담요원 | 보조요원 | 관리요원 | 계 | |||

| 박사 | 석사 | 학사 | 기타 | |||

| 4 | 11 | - | - | - | 2 | 17 |

가-2. 연구개발 비용

| (단위 : 백만원) |

| 과 목 | 2024년 3분기 | 2023년 | 2022년 | |

| 연구개발비용 계* | 4,620 | 5,654 | 4,004 | |

| 회계처리 | 판매비와 관리비 | 4,620 | 5,654 | 4,004 |

| 정부보조금 | (114) | (193) | (198) | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

22.2% | 27.4% | 20.0% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

가-3. 연구개발 실적

| 과 제 명 | 개 발 기 간 | 연구결과&기대효과 | 결과반영내용&상품명 |

| 바이오솔벤트 생산 | 2022.01 ~ 2024.09 | 바이오솔벤트 생산 프로세스 개발 | 바이오솔벤트 생산기술 확립 |

| 폴리하이드록시알카노에이트 (PHA) 생산 | 2022.01 ~ 2024.09 | PHA 생산 프로세스 개발 | PHA 생산기술 확립 |

나. (주)노루페인트 (주요 종속회사 및 주요자회사)

나-1. 담당조직 : (주)노루페인트 연구소

① 인정일 : 1986년 2월 3일

② 조직도 : 건축부문, 소재연구, 연구기획 등 14팀

③ 인원구성 :

| [2024년 09월 30일 기준] | (단위 : 명) |

| 전담요원 | 보조요원 | 관리요원 | 계 | |||

| 박사 | 석사 | 학사 | 기타 | |||

| 1 | 21 | 66 | - | 12 | 9 | 109 |

나-2. 연구개발 비용

| (단위 : 백만원) |

| 과 목 | 2024년 3분기 | 2023년 | 2022년 | |

| 연구개발비용 계* | 10,201 | 16,934 | 17,583 | |

| 회계처리 | 판매비와 관리비 | 4,554 | 5,876 | 6,701 |

| 제조경비 | 5,647 | 11,058 | 10,882 | |

| 정부보조금 | (410) | (574) | (310) | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.0% | 2.5% | 2.6% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

나-3. 연구개발 실적

| 과 제 명 | 개 발 기 간 | 연구결과&기대효과 | 결과반영내용&상품명 |

| E-FLEET 시스템 (해외용) | 2021.02 ~ 2021.07 | 아프리카, 중동 등 해외 지역에 수출 | HiQ E-FLEET EF |

| HS 내산 크리어 개발 | 2020.08 ~ 2021.07 | 고고형분, 내산성, 외관 우수 | ACS-1291 |

| Sikkens 신제품 런칭 | 2021.01 ~ 2021.12 | 국내 수입차 시장 공략 색상 및 공통제품 런칭 | Sikkens - M600 |

| 모바일 시스템 도장용 바인더 개발 | 2021.01 ~ 2021.12 | 부착성, 내열탕성, 레이저인쇄성 우수 | AKEY-4110 |

| 보호필름용 기능성 코팅제 | 2020.11 ~ 2021.12 | 방오성, 복원력 및 가격경쟁력 우수 | NR-ET35-D |

| 하이큐 2K 차열도료 시스템 | 2021.01 ~ 2021.12 | 외관, 착색력, 적외선 반사율 우수 | BC-1200(LV) |

| 수성 내외부용 스테인 | 2021.10 ~ 2022.03 | 원코팅 가능, 바이오 베이스 확보(USDA 인증) | 큐피트 우드스테인 |

| 코르크 포장재 바인더 | 2022.01 ~ 2022.02 | 코르크칩을 이용한 친환경 바닥재, 환경표지 인증 | 코르크 포장재 바인더 |

| 에코 탄성탄(탄성탄 초고경질) | 2022.01 ~ 2022.02 | MOCA Free, 초고경질, 내충격성 및 내마모성 우수 | 에코 탄성탄 초고경질 |

| 초속건 에폭시계 워시프라이마 개발 | 2022.01 ~ 2022.03 | 철재 및 다양한 비철(아연도금)소지 부착성 우수 | 에바코트 워시프라이머 |

| Recycle 원료를 이용한 수성 내부 벽체용 도료 | 2022.01 ~ 2022.06 | 리사이클 원료를 사용한 도료 제품 개발로 ESG에 기여 | 순&수 에코 리스펙트 |

| 복합방수 공법 | 2022.01 ~ 2022.04 | 복합방수 공법 전용 도료 개발을 통한 해당 시장 진출 | SH 우레탄 중도(KS) 외 |

| 의료기기 부품용 코팅제 | 2022.01 ~ 2022.05 | 치과용 의료기기용 고외관 품질의 도료 개발 | PLC022121 외 |

| 멀티 칼라 프라서페 개발 | 2022.01 ~ 2022.06 | 고채도 상도 색상 구현을 위한 원색 프라서페 개발 | 멀티 칼라 프라서페 |

| 자보용 UV 도료 시스템 | 2021.07 ~ 2022.07 | UV방식을 도입한 퍼티와 서페이서 통합 자보도료 | UV-Q 더블 액션 |

| 모바일, 액세서리 바이오도료 | 2022.01 ~ 2022.07 | 바이오유래 원료를 사용한 모바일용 도료 제품 개발로 ESG 경영에 기여 | BIOCOAT |

| Bio-based epoxy 라이닝 | 2022.01 ~ 2022.08 | 바이오유래 원료를 사용한 바닥재 도료 제품 개발로 ESG 경영에 기여 | 크린폭시 라이닝(BIO) |

| LG TV용 컨포멀 코팅제 | 2022.01 ~ 2022.08 | LG OELD TV용 실리콘 코팅제 개발 | UV 실리콘 도료 |

| 폴리아스파틱 바닥재 | 2022.01 ~ 2022.10 | 기존 에폭시계 취약점이 개선된 우레아계 투명 바닥재 개발 | 프로테크 PT-3000 |

| 고내후성 전사 필름용 코팅제 | 2022.01 ~ 2022.10 | 내후성, 부착력이 우수한 외장 전사 필름용 도료 | DR HD-44 |

| 기능성 자가복원 코팅제 | 2021.12 ~ 2022.12 | 액정보호필름 등에 사용되는 기능성 코팅제 | N-GF02 |

| Water-Q 색상 구현력 강화 | 2022.04 ~ 2022.12 | 수성 시스템에 적용 가능한 조색제 개발 | Q-1400 |

| 굿바이 누수 플러스 | 2023.01 ~ 2023.02 | 1액형 투명 타입의 침투형 방수재 | 굿바이 누수 플러스 |

| 순&수 젯소 SUPER | 2023.01 ~ 2023.02 | 부착성이 향상된 젯소 | 순&수 젯소 SUPER |

| 순&수 흡방습 도료 | 2023.01 ~ 2023.02 | 콘크리트와 벽지 사이에 시공하는 기능성 페인트 | 순&수 흡방습 도료 |

| PPF용 Self-healing | 2023.01 ~ 2023.03 | PPF 및 모바일 보호필름에 적용하는 코팅제 | MF-538 |

| 워셔블 퍼티 | 2023.01 ~ 2023.04 | 내수성 및 내크랙성이 우수한 퍼티 | 내추럴 퍼티 워셔블 |

| 디스플레이용 아크릭 점착제 | 2023.01 ~ 2023.05 | 가전용, 모바일용 Display용 테이프용 점착제 | NH-0723K |

| 쿨월 차열 페인트 | 2023.01 ~ 2023.06 | 국내 최초 미국 CRRC Cool Wall 인증 획득 | 에너지 세이버 쿨월 |

| SM 규제 대응 도료 | 2023.01 ~ 2023.06 | 유독물질 규제 대응, 친환경 제품 개발 | 하이큐 마스터 퍼티 |

| 중국향 바닥재용 UV 도료 개발 | 2022.12 ~ 2023.09 | 중국 PVC 바닥재 시장 대응용 UV 제품 개발 | UVRO# LIN-770 |

| 2K 롤러도장용 폴리우레아 개발 | 2023.01 ~ 2023.09 | 폴리아스파틱 우레아 시장 리드를 위한 제품개발 | Perdure PU85 |

| 모바일 바이오 도료용 고기능성 수지 개발 | 2023.01 ~ 2023.09 | 모바일 바이오 상,하도용 바이오 고기능성 수지 개발 | 모바일 바이오 도료 |

| 탄소 절감 크리어 개발 | 2023.01 ~ 2023.09 | 저온 경화, 속건 타입 자보용 크리어 개발 | 하이큐 크리어코트 세이버 |

| Bio-Based MMA 바닥재 개발 | 2023.05 ~ 2023.10 | BIO-BASED 모노머를 사용하는 MMA도료 | NOROO WAY BIO |

| 테니스 하드코트용 아크릴바닥재 개발 | 2023.01 ~ 2023.12 | 테니스 하드코트용 단체표준 인증 제품 개발 | 노루웨이 스포츠코트 |

| AG/AR 코팅제 | 2023.01 ~ 2023.11 | 필름 표면에 Anti-Glare 기능을 부여하는 코팅제 | EPUV-2271 |

| 고기능 스킨필름 코팅제 | 2023.01 ~ 2023.12 | 고내후성, 이형성이 우수한 필름 코팅제 개발 | UVICOAT 8300 |

| 노루웨이 클리어 시스템 개발 | 2023.10 ~ 2024.02 | 인테리어용 바닥 마감이 가능한 MMA 바닥재 | NOROOWAY CLEAR |

| 크린폭시 초속경 몰탈 | 2024.01 ~ 2024.02 | 일반미장몰탈 대비 빠른 경화로 긴급 균열보수에 사용가능한 초속경 몰탈재 | 초속경 몰탈 |

| 고내후성 저가형 불소 도료 | 2024.01 ~ 2024.03 | 보급형 고내후성 불소 도료 개발 | 뉴프론 |

| 에어컨 PCB기판 Conformal Coating | 2024.01 ~ 2024.03 | 에어컨, 냉장고 등 가전용 자연경화 실리콘 개발 | PCB용 conformal 코팅제 |

| 바닥방수 겸용 우레탄 개발 | 2024.01~2024.06 | 방수, 바닥재 기능을 통합한 우레탄 타입의 다목적 바닥재 개발 | 에코 탄성탄 하이브리드 |

| 체육시설용 접착제 개발 | 2024.01~2024.06 | 인조잔디, 육상 트랙시트 등의 접착제 개발 | 노루웨이 스포츠코트 접착제 |

| 고내열성 자가복원 코팅제 | 2024.01~2024.06 | 150℃ 내열 시험 후 표면 변화가 없는 코팅제의 개발 | 고내열성 자가복원 코팅제 |

| 고기능 장식 필름 접착 & 코팅제 | 2024.01~2024.06 | 고신율의 인테리어 UV 코팅제의 개발 | 스마탄 PP UT |

| SOLVENT FREE EPOXY PRE TINED | 2024.03~2024.07 | 수출용 인테리어용 에폭시 유색 투명 도료 개발 | ROCKHARD POLY |

| BIO BASED 저취용 논슬립 바닥재 | 2024.04~2024.08 | 3K 형태의 BIO BASE 수지 사용, 논슬립 우레탄 바닥재 중상도 | 에코 우레탄 라이닝 NS |

| 수용성 우레탄 몰탈 바닥재 박막형 | 2024.05~2024.09 | 1MM 수준에서 도장 가능한 수용성 우레탄 몰탈 개발 | 에코-크리트 지엘 크리트 |

| 도금용 도료 개발 | 2024.01~2024.09 | 자동차 외장 도금 부품 적용을 위한 도료 개발 | NH-305 |

다. (주)노루코일코팅 (주요종속회사)

다-1. 담당조직: (주)노루코일코팅 기술연구소

① 인정일 : 2010년 10월 29일

② 조직도 : 연구 1팀, 연구 2팀

③ 인원구성 :

| [2024년 09월 30일 기준] | (단위 : 명) |

| 전담요원 | 보조요원 | 관리요원 | 계 | |||

| 박사 | 석사 | 학사 | 기타 | |||

| - | 8 | 6 | - | - | - | 14 |

다-2. 연구개발비용

| (단위 : 백만원) |

| 과 목 | 2024년 3분기 | 2023년 | 2022년 | |

| 연구개발비용 계* | 1,409 | 1,942 | 2,201 | |

| 회계처리 | 판매비와 관리비 | 1,409 | 1,942 | 2,201 |

| 제조경비 | - | - | - | |

| 정부보조금 | (124) | (151) | (77) | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.3% | 1.4% | 1.8% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

다-3. 연구개발 실적

| 과 제 명 | 개 발 기 간 | 연구결과&기대효과 | 결과반영내용&상품명 |

| HGI용 크롬3가 신규 개발 | 2022.10~2023.09 | 신규 개발 진행 | 1차 평가 합격, 2차 평가 진행중 |

| 내시멘트성 코팅제 개발 | 2022.10~2023.06 | 신규 개발 진행 | 기존 개발품 및 경쟁사 비교 시험 진행 |

| 국책과제 3차년도 진행 | 2022.01~2022.12 | 3차년도 과제 수행 | 마일스톤 목표 100% 충족 완료 |

| 바이오매스형 코팅제 개발 | 2022.11~2023.11 | 신규개발 진행 | 제품 개발 계획 협의 |

| ZnMg도금강판 수냉용 코팅제 | 2024.01~2024.12 | 라인시험 진행 | 라인 작업성 결과 확보 |

| GI용 크롬3가 처리제 | 2024.01~2024.06 | 베트남 고객사 라인시험 | 라인재 물성 평가 보고서 |

| GI용 고내식 크롬프리 내지문제 | 2024.01~2024.12 | 공동개발 진행 요청 접수 | 기본 목표 설정 |

| GI용 착색 내흑변 개선 | 2024.01~2024.03 | 개선완료, 양산 진행 | WATERPON GR1140(D-2), WATERPON GR1180(KG) |

| 강관용 GI크롬3가 처리제 | 2024.01~2024.06 | 일본 고객사 개선 용액 발송 | 라인시험 대기중 |

| GL용 크롬프리 처리제 | 2024.01~2024.07 | 베트남 라인시험, 태국 라인시험대기중 | 라인재 물성 평가 보고서 |

| 수성착색코팅제 | 2024.01~2024.12 | 베트남 신규 색상 2종 승인 | 라인시험용 용액 발송 |

| 흑화강판 | 2024.01~2024.12 | 국책과제 2단계 1차년도 참여 확정 | 사업계획서 전달 |

| 고내식알루미늄도금강판 처리제 | 2024.01~2024.12 | 국책과제 5차년도 진행 | 사업계획서 전달 |

| 현대제철 무방향성 전기강판 크롬프리 | 2024.01~2024.12 | 전기강판 신설라인 대응 | Lab.평가 진행 |

| 해외 장기형 무적코팅제 | 2024.01~2024.10 | 라인테스트 진행 | 라인재 물성평가 |

| Al열교환기용 친환경 코팅제 | 2024.01~2024.10 | LGE 최종승인 단계 | 테스트 용액 및 관련자료 대응 |

| VCM 친환경 전처리제 | 2024.01~2024.10 | 과제화 확정 | 라인테스트 대기중 |

| 불소프리 건조기드럼 코팅제 팰트접착성 개선 | 2024.01~2024.09 | 건조기 드럼외 확대적용 검토 | 확대적용 분야 물성평가 진행 및 경시변화 개선시험 |

| 해외 STS세라믹 코팅제 | 2024.01~2024.06 | GE승인완료 | 라인작업성 개선 진행중 |

| 무방향성 전기강판 크롬프리 | 2024.01~2024.12 | 전기강판 신설라인 대응 | Lab.평가 및 해외BM소재 분석대응 |

| 해외 장기형 무적코팅제 | 2024.01~2024.10 | 중국 2개사 라인테스트 진행 | 라인재 물성평가 (171ECOFOG) |

| Al열교환기용 친환경 코팅제 | 2024.01~2024.10 | 가전사 품질승인 획득 | 라인안정화 및 양산대응 |

| VCM 친환경 전처리제 | 2024.01~2024.10 | 작업성 개선 업무진행 | Lab검증 완료 후 라인테스트 예정 |

| 불소프리 건조기드럼 코팅제 팰트접착성 개선 | 2024.01~2024.09 | 건조기 드럼외 확대적용 검토 | 팰트 접착성 경시변화 개선업무 진행 |

| STS세라믹 코팅제 | 2024.01~2024.06 | 국내업체 Roll작업 안정화 | 점진적 추가 적용 검토 (WATERPON CR4300) |

| ZnMg도금강판 수냉용 코팅제 | 2024.01~2024.12 | 재품 승인 완료 | WATERPON GR 3500(NEW) |

| GI용 크롬3가 처리제 | 2024.01~2024.06 | 해외 고객사 양산 진행 | WATERPON GR 1330(VN) |

| GI용 고내식 크롬프리 내지문제 | 2024.01~2024.12 | 공동개발 진행 요청 접수 | 기본 목표 설정 |

| 강관용 GI크롬3가 처리제 | 2024.01~2024.06 | 일본 고객사 개선 용액 발송 | 라인시험 대기중 |

| GL용 크롬프리 처리제 | 2024.01~2024.07 | 해외 라인시험 진행 | 라인재 물성 평가 전달, 배합 이관 요청 |

| 수성착색코팅제 | 2024.01~2024.12 | 국내 및 해외 색상 승인 | 라인시험 진행 및 물성 평가 |

| 흑화강판 | 2024.01~2024.12 | 흑화 가속 후처리제 발송 | 흑화 결과 참여기관 평가중 |

| 고내식알루미늄도금강판 처리제 | 2024.01~2024.12 | 양산시험 준비 | 양산 용액 배합 확정 |

| GA용 무기계 크롬프리 개발 | 2024.05~2024.12 | 용액개발 진행 및 1,2단계 승인 | 단계별 pass 메일 접수 |

| ZnMg용 크롬프리 통합 용액 개발 | 2024.06~2024.12 | 용액개발 내용 검토 | 용액 물성 스펙 입수 |

| ZnMg도금강판 수냉용 코팅제 | 2024.01~2024.12 | 라인시험 진행 | 개발 완료 진행 |

| GI용 고내식 크롬프리 내지문제 | 2024.01~2024.12 | 용액 개발 지속 진행 | 국내외 제품 평가 의뢰 |

| GL용 크롬프리 처리제 | 2024.01~2024.07 | 라인시험 진행 | 물성 양호 확인 |

| 수성착색코팅제 | 2024.01~2024.12 | 라인시험 진행 | 작업성 개선 요청 접수 |

| 흑화강판 | 2024.01~2024.12 | 흑화 개선 시험 지속 진행 | 흑화 속도 개선 견본 전달 |

| 고내식알루미늄도금강판 처리제 | 2024.01~2024.12 | 라인시험 진행 | 물성 양호, 공인기관 평가 의뢰 |

| GA용 무기계 크롬프리 개발 | 2024.05~2024.12 | 라인시험 및 NDA 진행 | 공동특허 작성 |

| ZnMg용 크롬프리 통합 용액 개발 | 2024.06~2024.12 | 라인시험 진행 | 라인시험 결과 양호 |

| ZnMg용 2coat용 전처리 개발 | 2024.10~2024.12 | 신규개발 진행 | 관련 특허 조사 완료 |

| 무방향성 전기강판 크롬프리 | 2024.01~2024.12 | 현대제철 생산소재 적합성 평가 | Lab.평가 및 해외BM소재 분석대응 |

| 해외 장기형 무적코팅제 | 2024.01~2025.02 | 장기 무적성 개선시험 진행 | 25년 1분기 라인테스트 목표 |

| Al열교환기용 친환경 고효율 코팅제 개발 | 2024.09~2025.03 | 신규개발 진행 | Lab.평가 용액 제출 |

| CHQ wire용 고내식 고분자윤활제 개발 | 2024.09~2025.03 | 작업성 개선 업무진행 | Lab검증 완료 후 10월 라인테스트 예정 |

| 불소 건조기 드럼 용도변경 | 2024.09~2024.12 | 작업성 개선 업무 진행 | LGE 승인 절차 진행예정 |

| STS세라믹 코팅제 | 2024.01~2024.06 | 개발 및 판매완료 | KLEEN CR 4600, KLEEN VS 4100 판매 |

라. (주)노루오토코팅 (주요 종속회사 및 주요자회사)

라-1. 담당조직 : (주)노루오토코팅 기술연구소

① 조직도 : 수지개발팀, 도료개발팀, 연구기획팀

② 인원구성 :

| [2024년 09월 30일 기준] | (단위 : 명) |

| 전담요원 | 보조요원 | 관리요원 | 계 | |||

| 박사 | 석사 | 학사 | 기타 | |||

| 2 | 11 | 20 | - | - | 1 | 34 |

라-2. 연구개발 비용

| (단위 : 백만원) |

| 과 목 | 2024년 3분기 | 2023년 | 2022년 | |

| 연구개발비용 계* | 323 | 618 | 128 | |

| 회계처리 | 판매비와 관리비 | 323 | 618 | 128 |

| 제조경비 | - | - | - | |

| 정부보조금 | (280) | (476) | (98) | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.1% | 0.2% | 0.1% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

라-3. 연구개발 실적

| 과 제 명 | 개 발 기 간 | 연구결과&기대효과 | 결과반영내용&상품명 |

| CNF 증점제 개발 및 고휘도 실버 도료 개발 | 2022.03 ~ 2023.03 | 바이오 시장 경쟁력 확보 및 선행 개발 과제 | 증점제, 고휘도 실버 도료 개발 완료 |

| 웨더스트립 압출라인 도료 개발 | 2022.10 ~ 2023.03 | 압출라인 양산 조건 만족으로 시장 확대 가능 | WDB-2149 실리콘압출라인 |

| 항균도료(CLEAR) 개발 완료 | 2021.03 ~ 2023.03 | 버스 그립류 부품용 CLEAR - 국내 최초 자동차 도료 적용 | DR-810 CLEAR(항균) |

| 히든조명 외장 라이팅 그릴용 도료 개발완료 | 2022.01 ~ 2023.03 | EV9 라이팅 그릴용 도료 개발 및 적용 | DR-174 IEG (SL)외 3종 |

| 자동차 내장부품용 1COAT CLEAR 개발(ASA 소재) | 2022.09 ~ 2023.01 | R/GRILL용 도료 1 COAT 사양 변경(기존 K社 2 COAT) | DC-2411 ASA용 1COAT 크리어 |

| 전착 저온경화용 신규 BI 수지 개발 | 2022.10 ~ 2023.03 | 도장재료 관련 탄소중립 정책, RE100 추진에 대응 | 신규 BI 수지 상품화 준비 중 |

| 1K Clear 내스크래치성 향상 | 2022.10 ~ 2023.03 | 高가교도 확보 목적 Acrylic 수지 설계/평가 진행 중 | 내스크래치성 5% 향상 |

| 유성 Base용 경제형 수지 개발 | 2022.10 ~ 2023.03 | 경제형 Acrylic 수지 개발 적용으로 수익성 향상 | 신규 Acrylic 수지 설계/평가 진행 중 |

| Tin-Free 전착도료용 경화촉매 개발 | 2022.07~2023.06 | 환경 대응형 Tin-Free용 전착도료 경쟁력 강화 | Bismuth Solution 상품화 완료 |

| 수성 Bsse용 신규 Emulsion 수지 개발 | 2022.07~2023.06 | 내부가교형, 小입자경 수지 개발 적용으로 Base의 高NV화 | 신규 Emulsion 수지 개발품 시생산 완료 |

| 환경 규제 대응 Plastic용 수지 개발 | 2022.10~2023.06 | 유럽/미국 규제 대응 Toluene, MIBK-Free 수지 개발 적용 | Toluene, MIBK-Free Acrylic 수지 상품화 준비 중 |

| 1PH3WET 수성중도 | 2022.03~2023.06 | 수성 중도 도료 경쟁력 강화 (공정단축형 수성 중도 개발) | 광주1공장 2칼라 적용 완료 & AR-100 |

| 액상도막 보호 필름 | 2021.07~2023.06 | W/Guard ,부직포 대용 보호필름 개발로 시장 확대 가능 | 상품화 완료, 자동화 설비 테스트 진행 중 |

| 자동차 AL 소재용 도료 개발 | 2022.10~2023.06 | 기존 양산도료 대비 내약품성(화학성)우수, 필드크래임 감소 | 자동차 재료 승인 완료, 양산적용 준비 중 |

| Bio 도료 개발(UV 경화형) 18% | 2023.03~2023.06 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | Bio 공인 성적서 인증 완료, 자동차 재료 승인 진행 중 |

| 공정단축형 수성 중도용 수지 개발 | 2023.01~2023.09 | 수성 중도 작업성 개선용 신규 Polyester 수지 설계 평가 | Polyester 수지 양산 중 |

| 1K Clear용 기능성 Acrylic 수지 개발 | 2022.06~2023.09 | 1K Clear 내화학성, 내산성 향상 Acrylic 수지 설계 평가 | Acrylic 수지 상품화 준비 중 |

| 외장 하이퍼 실버 작업성 개선 수지 개발 | 2023.03~2023.09 | NC 수지 상용성 및 외관 개선 Acrylic 수지 설계 평가 | Acrylic 수지 상품화, 라인트라이얼 완료 |

| 유성 중도용 작업성 개선 Acrylic 수지 개발 | 2023.01~2023.09 | 분자량 분포 최적화로 작업성, 외관 향상 Acrylic 수지 설계 평가 | Acrylic 수지 상품화 준비 중 |

| 1PH3WET 2K Clear 개발 | 2022.10~2023.09 | 2K Clear 시장 경쟁력 강화 및 확대 | 자동차 단기물성 승인 완료, MTR 진행중 |

| Al(Cr) 증착용 도료 개발(도어 핸들) | 2023.03~2023.09 | 자동차 외장부품 기존 양산 도료 대비 스크래치성 우수 | 전 항목 신뢰성 양호 확인, 색상 승인 완료 |

| Bio 도료 개발(UV 경화형, Bio 함량 25%) | 2023.03~2023.11 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | 자동차 연구소 주관 B Zone 재료승인완료, A Zone 평가 중 |

| Bio 도료 개발(바이오 멜란지, BIO 17%+리싸이클 안료) | 2023.01~2023.11 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | 자동차&모비스 주관 재료승인 완료, 라인 양상성 확보 |

| 웨더스트립 압출라인 Door Seal 수성 도료 개발(슬로박) | 2023.08~2023.11 | 압출 Door Seal 라인 양산 조건 만족으로 시장 확대 가능 | 양산성 확보, WDB-2941 WEATHER STRIP(SILICONE EXT) |

| 저온경화형 상도 개발 | 2023.01~2023.12 | 저온/고온 공용 베이스 개발, 저온 경화 시장 경쟁력 확보 | 자동차 재료승인 완료 |

| 수성 상도 2K Clear | 2023.01~2023.12 | 선행 개발 및 시장 경쟁력 확보 | 물성 및 외관 작업성 확보 |

| 저장성 개선 수분산 Polyester 수지 개발 | 2023.06~2023.12 | 수성 중도 해외 수출 시 품질 확보 | 개발 수지 적용 수성 중도 해외 수출 대응 중 |

| 자동차 부품용 저온경화 전착 도료 개발 | 2023.03~2023.12 | 140℃×10분 저온경화 전착 도료 적용으로 탄소중립 정책 기여 | 자동차 부품용 저온경화 F-1, F-2 상품화 완료 |

| 지르코늄(Zr) 전처리용 전착 도료 개발 | 2023.01~2023.12 | 지르코늄(Zr) 전처리 대응 저착 도료 개발로 경쟁력 강화 | 자동차 바디 지르코늄(Zr) 전처리용 F-1, F-2 양산 중 |

| 웨더스트립 조인트용 수성 도료 개발 | 2023.01~2024.01 | 조인트 라인 양산 조건 만족으로 시장 확대 가능 | 'WDP-1921 WEATHER STRIP PRIMER' 양산 적용 중 |

| Bio 도료 개발(바이오 소프트, BIO 10%) | 2024.01~2024.03 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | BIO 함량 19% PC/ABS 소재 신뢰성 확보 완료 |

| 전기차 충전부스 판넬용 도료 개발 | 2023.10~2024.03 | 신규 시장 개척 및 시장 확대 가능 | 'DC-2411 CLEAR (MME)' 배합 등록 및 생산 완료, 양산 예정 |

| 저온경화 3C2B 도료 개발 | 2023.10~2024.03 | 선행 개발 및 저온 경화 시장 경쟁력 확보 | 상품화 완료, 자동차 재료 승인 완료 |

| 고내구 스크래치성 개량 1K Clear 개발 | 2022.06~2024.03 | 내스크래치성 향상으로 시장 경쟁력 확보 | 라인 양산성 확보 & NHS-2900 |

| TSR% 향상 도료 개발 | 2023.10~2024.03 | 선행 기술 개발 및 시장 경쟁력 확보 | 물성 확보 및 자동차 연구소 TSR% 향상 신규 칼라 제안 |

| 공정 단축 전착 수지 개발 | 2023.03~2024.03 | 수지 제조 공정 단축에 의한 생산 효율성 향상 | 공정 단축 전착 수지 설계 및 상품화 완료 |

| 작업성 개선 수성 Base용 Emulsion 수지 개발 | 2023.10~2024.03 | 내부 가교 구조로 내수성 향상, 低Tg 설계로 라인 작업성 향상 | 신규 Emulsion 수지 개발 완료, 양산 진행 중 |

| Al 로고용 1Coat 무광 도료 개발 | 2023.09~2024.06 | 신규 시장 개척 및 시장 확대 가능 | 작업성/양산성 검증 완료, SPEC 평가 및 4M 변경 추진 중 |

| Bio 도료 개발(바이오 함량 : 메탈릭 10%/하이그로시 20%) | 2023.09~2024.04 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | BIO 함량 10%(메탈릭), 20%(하이그로시) 승인 완료 |

| Top Coat용 아크릴 수지 제조 공정 단축품 개발 | 2023.10~2024.06 | 수지 제조 공정 단축에 의한 생산 효율성 향상 | 제조 공정 단축 아크릴 수지 설계 및 상품화 완료 |

| 유성 Primer용 CPO 변성 수지 개발 | 2023.10~2024.06 | 유성 Primer 안료 응집 방지 및 도료 저장 안정성 개선 | CPO 변성 수지 설계 및 상품화 완료 |

| 웨더스트립 압출라인 Body Seal 수성 도료 개발 | 2023.02~2024.09 | 압출 Body Seal 라인 양산 조건 만족으로 시장 확대 가능 | 앙산성 및 신뢰성 검증 완료, 실차 평가 및 4M 변경 추진 중 |

| 외장용 COLOR 상도 2COAT 메탈릭 도료 | 2024.06~2024.09 | 3COAT → 2COAT 개발 기술 경쟁력 강화 및 시장 확대 가능 | 신뢰성 검증 완료, 임시 배합 입력 완료(품명 : DB-2121 TC5 (#1)) |

| 바이오 메탈 도료 개발 (BIO 10% 이상) | 2024.07~2024.09 | 자동차용 친환경 도료 라인업 확대, Bio 도료 기술력 확보 | BIO함량 10% 메탈릭 색상용 프라이머/베이스 신뢰성 검증 완료, 색상 개발 진행 중 |

| 컷리스 램프 외부차체 도장 공법 도료 개발 | 2024.01~2024.09 | 선행 기술 개발 및 시장 경쟁력 확보 | 신규 신뢰성 SPEC 재정 시험 중, 물성 평가 및 개선 진행 중 |

| 재활용 소재(재생카본블랙) 이용 차제용 도료 개발 | 2024.06~2024.09 | 친환경 소재를 이용하여 탄소발생량 저감 재활용 기술 개발 | 재생카본블랙 유성/수성 분산성 및 작업성 평가 진행 중 |

| 수성 클리어(1K) 개발 | 2024.01~2024.09 | 선행 기술 개발 및 시장 경쟁력 확보 | 물성 MS-Spec 양호(내산성 33℃), 작업성 유성 동등 수준 확보 |

| GMK 창원공장용 1PH3WET/2K 도료 개발 | 2023.01~2024.09 | 선행 기술 개발 및 신규 시장 진입 | Semi-compressed MTR, Mixed-system MTR 완료, 옥외폭로 진행 중 |

| 수성 Base용 고NV/기능성 수지 개발 | 2023.10~2024.09 | 기능성 수성 Base용 수지 개발로 고외관/작업성/SVR 경쟁력 확보 | Base용 에멀젼, 우레탄 수지 제원등록 완료 |

| 고휘도 실버 Base용 Acrylic 수지 개발 | 2024.01~2024.09 | Plastic 내장제 도료의 품질 안정화, 수익성 향상 | Acrylic 수지 제원등록 완료, 라인 트라이얼 준비 중 |

마. 농업회사법인 (주)더기반 (주요 종속회사)

마-1. 담당조직 : 농업회사법인 (주)더기반 육종&생명공학연구소

① 인정일 : 2015년 12월 28일

② 조직도 : 육종연구소 2개팀, 생명공학센터 2개팀, 연구기획 1개팀,

태국 치앙마이 연구소 1개팀

③ 인원구성 :

| [2024년 09월 30일 기준] | (단위 : 명) |

| 전담요원 | 보조요원 | 관리요원 | 계 | |||

| 박사 | 석사 | 학사 | 기타 | |||

| 7 | 12 | 1 | - | 35 | 6 | 61 |

마-2. 연구개발비용

| (단위 : 백만원) |

| 과 목 | 2024년 3분기 | 2023년 | 2022년 | |

| 연구개발비용 계* | 3,658 | 5,333 | 5,299 | |

| 회계처리 | 판매비와 관리비 | 3,658 | 5,333 | 5,299 |

| 제조경비 | - | - | - | |

| 정부보조금 | (311) | (499) | (427) | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당(분)기매출액×100] |

30.1% | 26.3% | 26.5% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

마-3. 연구개발 실적

| 과 제 명 | 개 발 기 간 | 연구결과&기대효과 | 결과반영내용&상품명 |

| 고온기 재배용 하계 네트멜론 품종육성 | 2017.03~2024.12 | - 시교 진행 중 (2조합) | |

| 저온기 재배용 네트멜론 품종 육성 | 2017.03~2024.12 | - 1차 시교 진행 예정 (2조합) | |

| 참외 흰가루 양친 내병성 고도화 | 2020.11~2026.12 | - 확대시교 진행 | - 선발 (올인원) |

| 수출용 멜론 품종 개발 | 2017.03~2024.12 | - 시교 진행 중 (6조합) | |

| 국내용 수박 품종 개발 | 2019.03~2024.12 | - 확대시교 진행 | - 선발 (땡큐씨드제로) |

| 국내용 복합내병계 토마토 품종 육성 | 2017.01~2023.12 | - 하반기 세대진전 | - 재육성 및 신규 F1 조합 작성 |

| 수출용 토마토 품종 육성 | 2017.01~2023.12 | - F1 성능검정 완료 | - 선발 (3조합) |

| 초극조생 양파 품종개발 | 2019.10~2024.06 | - 시교사업 진행중 (3조합) | - |

| 조생양파 품종개발 | 2019.10~2024.06 | - 시교 사업 진행중 (3조합) | - |

| 중만생 양파 품종개발 | 2019.10~2024.06 | - 중생 양파 시교 사업 진행중 (2조합) - 중만생 양파 시교사업 진행 중 (2조합) - 중만생 적색 양파 시교 사업 진행중 (3조합) |

- |

| 대파 품종 개발 | 2019.12~2024.06 | - 시교사업 진행중(1조합) | - |

| 국내용 풋고추 품종 육성 | 2017.01~2023.12 | - 탄저병 저항성 감미계 선발 (2조합) - 탄저병 저항성 신미계 선발 (2조합) |

- 2025년 농가시험 예정 |

| 국내용 건고추 품종 육성 | 2017.01~2023.12 | - 복합 내병성 생판신고 예정 (1조합) - 복합내병성 신규 선발 (6조합) |

- 4분기 생판신고 예정 - 2025년 농가 시험 예정 |

| 국내용 대목 품종 육성 | 2017.01~2023.12 | ||

| 인도 및 동남아용 고추 품종 육성 | 2017.01~2023.12 | - 복화방 하늘초 등 선발 (7조합) - 단화방 하늘초 시험 생산 진행 (1조합) |

- 신규 선발 조합 파키스탄 등 시험 예정 |

| 중국용 고추 품종 육성 | 2017.01~2023.12 | - 중국용 우각초 선발 (4조합) - 중국용 나사초 선발 (10조합) |

- 2025년 상반기 농가시험 예정 |

| 복합병저항성 미주용 고추 품종 개발 | 2017.08~2023.12 | - 시교 진행 (1조합) - 할라피뇨 신규 선발 (11조합) |

- 현지 시험 계속 - 2024년 하반기 농가시험 진행 |

| 초극조생 및 극조생 양배추 품종육성 | 2017.03- 2023.12 | - 해외 시교 진행 (1조합) | - 현지 시험 진행 |

| 조생 양배추 품종육성 | 2017.03- 2023.6 | - 해외 시교 진행 (3조합) | - 현지 시험 진행 |

| 중생 양배추 품종육성 | 2017.03- 2023.06 | - 해외 시교 진행 (4조합) - 국내 시교 진행 (1조합) |

- 현지 시험 진행 |

| 유럽 만생 및 극만생 양배추 품종육성 | 2017.03- 2023.06 | - | - |

| 동남아용 편형계 양배추 품종육성 | 2017.03- 2023.12 | - 해외 시교 진행 (2조합) | - 현지 시험 진행 |

| 적색양배추 품종육성 | 2017.03- 2023.06 | - | - |

| 콜라비 품종육성 | 2017.03- 2023.12 | - 해외 시교 진행 (1조합) | - 현지 시험 진행 |

| 국내 봄배추 품종 육성 | 2019.01~2023.09 | - 24년 선발 조합 25년 시교 준비 | - |

| 국내 여름배추 품종 육성 | 2019.01~2025.09 | - 24년 선발 조합 25년 시교 준비 | - |

| 국내 가을배추 품종 육성 | 2019.01~2025.09 | - 24년 가을 차검 진행 중 | - |

| 국내 월동배추 품종 육성 | 2019.01~2025.09 | - 24년 월동 차검 진행 중 | - |

| 국내 소형 및 엇갈이배추 품종 육성 | 2019.01~2023.09 | - 기능성 봄동 선발 (2개 조합) | - |

| 중국용 배추 품종 육성 | 2019.01~2023.09 | - 월동 만생 배추 시교 공시(3개 조합) | - |

| 유럽용 Beit-Alpha 하우스 미니 오이 육성 | 2018.03~2022.12 | - ZYMV, CVYV 마커 검증 및 계통 선발 | - 바이러스 저항 조합 선발. |

| Pickle type 오이 육성 | 2020.01~2024.12 | - 신규 계통 ZYMV, CVYV 마커 검증 분석 및 선발 | - 바이러스 저항 조합 선발. |

| American Slice 오이 육성 | 2020.03~2024.12 | - 신규 계통 분리 및 선발 | - 바이러스 저항 조합 선발. |

| 병 저항성 및 원예적 형질 관련 마커 개발 | 2019.05~2023.06 | - 병 저항성 마커 개발 : 배추 1종 - SNP마커 전환 : 토마토 2종 |

- 작물 육성 지원 |

| 원예형질 및 내병성 마커 대량분석 | 2019.07~2023.06 | - MAS : 고추, 토마토, 배추, 참외, 멜론, 수박, 오이, - MGP : 고추, 토마토, 배추, 참외, 멜론, 수박, 오이, 양배추 - MABC : 토마토, 배추, 수박, 양배추 |

- 연구소 내 육성 중인 작물들의 형질고정 여부 판별 및 우수 계통 선발 |

| 신규 병원균의 저항성검정 방법 확립 | 2020.01~2024.12 | - 배추 TuMV C4, CC, 저항성검정 - 배추, 양배추 검은썩음병 저항성검정 - 수출용오이 CMV, 흰가루병 저항성검정 - 양파 분홍뿌리썩음병 저항성검정 - 참외, 멜론 흰가루병 저항성검정 |

- 저항성 계통 육성에 기여 |

| 주요병원균 저항성검정 | 2017.01~2023.12 | - TuMV C4+CR4 복합저항성검정 - 수박 BFB 유전자원 2차 저항성검정 |

- 저항성 계통 육성에 기여 |

7. 기타 참고사항

1. 사업부문별 시장여건 및 영업의 개황

① 건축/공업용 도료 등 도료 제조업

- 산업의 특성

도료는 타 산업의 중간재 성격을 가지고 있으며 건설, 철강, 금속, 선박, 자동차, 전기전자 등에 광범위한 마감소재로 사용되어, 제품의 완성도를 높이는 소재로서 전후방 연관효과가 큽니다. 특히 건설, 철강, 자동차, 선박 등의 전방산업의 영향력을 많이 받는 산업입니다. 도료산업은 내수위주의 산업구조를 가지고 있으며, 범용 설비만으로 거의 모든 제품의 생산이 가능한 다품종 소량 생산체제의 기초 화학 산업입니다. 또한 도료시장은 군소업체가 난립한 가운데 기술력과 영업력이 뛰어난 대기업 시장지배력이 점차 강화되는 추세입니다.

도료산업은 산업의 특성상 원재료의 수입 비중이 높고, 매출은 내수 비중이 높아 환율 및 유가 등에 밀접한 관련을 가지고 있습니다. 국내도료산업은 선진국으로부터의 기술도입을 통하여 성장하였지만, 현재 세계 10대 페인트 생산국가로 선진국과 동등한 수준의 생산기술을 가지고 있는 것으로 평가되고 있습니다.

- 성장성

국내도료시장은 성숙기에 진입한 상태로 시장전반의 성장 둔화와 업체 간 경쟁이 심화되고 있습니다. 또한 국내 도료산업의 주요 수요산업인 건설, 자동차, 선박, 전기/전자산업의 영향을 크게 받고 있어, 국내경기에 민감한 편입니다. 그렇지만, 다변화된 수요기반 및 제품구성, 고부가치 제품개발로 도료수요를 꾸준히 증가시켜 왔으며, 특히 해외수출증대 및 해외현지 시장 개척을 통한 시장확대를 추구하고 있습니다. 더하여 지구온난화, 새집증후군 등 환경과 건강에 대한 문제 해결의식이 제기되면서 페인트 업계에도 고기능, 친환경 페인트에 대한 기술 요구가 늘어나고 있습니다. 따라서 도료산업은 기존의 범용 페인트 기술을 넘어 고기능, 특수 기술과 증가되는 해외시장을 바탕으로 제 2의 도약을 준비하고 있습니다.

- 경기변동의 특성

국내도료산업은 내수 중심으로 전방산업의 경기변동에 영향을 받고 있습니다. 그리고 건축용도료의 경우 계절적 요인에 의한 경기순환체계와 전반적인 산업경기 동향에 따라 순환주기를 갖는 경기변동구조를 가지고 있습니다. 건축용, 목공용, 자보용 등 범용도료의 수요는 소폭 증가되고 있습니다. 또한 친환경 제품 구매 의무화 기관이 늘어나고 웰빙 트렌드의 영향으로 전체 도료시장에서 친환경 제품의 비중도 지속적으로 늘어날 전망입니다.

- 계절성

도료산업의 특성상 1년 중 봄, 가을의 판매량이 높으며 혹한기, 혹서기 및 장마철 등 외부기후 변화에 변동성이 높습니다.

- 국내외 시장여건(시장의 안정성,경쟁상황,시장점유율 추이)

국내도료업계는 200여개의 업체들로 구성되어 있습니다. 기업체 수에서는 종업원 300인 이하의 중소기업 비중이 약 95%에 달하고 있으나, 종업원 300인 이상의 대기업은 6개사에 불과합니다. 시장 점유율 면에서는 기술력과 브랜드 파워를 겸비한 상위 5개사가 시장 점유율의 약 80%에 부합하는 과점체제를 형성하고 있습니다. 높아지는 환경규제와 사회적 인식 변화로 인하여 친환경과 기능성 도료 등 품질을 요구하는 수요는 점차 증가하고 있기 때문에, 국내 상위 생산업체의 시장지배력이 제고되면서 과점업체의 점유율은 더 높아질 것으로 보입니다.

이러한 상위업체들은 그룹계열 또는 대형 수요처 및 유통망을 안정적으로 확보하고 있으며 조직력, 기술력, 자본력을 기반으로 고부가가치를 얻는 산업용 특수 페인트를중점 생산합니다. 한편 중하위 업체 역시 친환경 및 특화된 도료분야로 진출을 서두르고 있으나 대부분 자체 기술력 부족, 자금난, 신규 매출처 미확보와 함께 원료조달에도 어려움을 겪고 있어 시장 입지가 갈수록 축소될 것으로 예상됩니다. 당사의 시장점유율 추이는 객관적으로 분석할 근거나 공신력 있는 기관의 발표자료가 없어서 기재하지 않았습니다.

- 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁상의 강점과 단점

당사의 자회사인 (주)노루페인트는 건축용 도료를 비롯해 가전금속용, PCM용, 중방식용, 자동차 보수용 및 페인트 제조의 기본이 되는 수지 등 자연색 그대로를 나타낸 3만 여종의 제품을 생산하고있습니다. 또한 기술 경영을 핵심 목표로 설정하여, 전 세계 시장을 염두에 둔 신제품개발에 집중하고 있습니다. 글로벌 기술경영 네트워크 구축을 위해 해외 유수기업과 대학, 연구기관과의 협력을 강화해 신기술과 친환경 제품 공동연구도 적극 추진하고 있습니다. 이러한 노력의 바탕으로 산업통상자원부 국가기술표준원과 한국표준협회가 주관한 품질경쟁력 우수기업으로 총 16회 선정되어도료업계 최고의 품질을 보증받고 있습니다.

또한, 당사의 자회사인 (주)노루페인트는 단순 페인트 후원을 넘어 지역사회와 고객에게 기여하며 함께 행복해지는 상생의 기업으로 자리매김 하고 있습니다. 사회와 함께 성장한다는 생각으로 서빙고 벽화나눔 프로젝트, 부산시 옥상 쿨루프 캠페인, 도시재생 프로젝트 참여 등 다양한 사회나눔 활동을 진행 하였습니다.

2011년 부터 9회째 개최한 국내 대표적인 컬러/디자인 세미나인 'NCTS 2020' (노루인터내셔널 컬러트렌드쇼)를 통해 글로벌 컬러 및 디자인의 방향성을 예측하고, 글로벌 전문가들과 전략적 영감을 공유하며, 컬러의 미래흐름을 예측하는 등의 다양한 비즈니스를 확대하였습니다.

1987년부터 국내 도료 업계 최초로 색채연구소를 운영하며 자동차, 가전, 건축, 색채디자인등 다양한 분야에서 차별화된 컬러 서비스를 선도한 노루페인트는 대한민국 최고를 넘어 국제적인 경쟁력을 갖춘 글로벌 기업으로 도약하여 'GLOBAL TOP 10'진입이라는 비전을 실현하도록 노력하겠습니다.

② 농생명

- 산업의 특성

종자산업은 농업재배의 시작이 되는 종자를 개발, 생산, 공급하는 사업으로 종자자체가 생명체로서 품질관리가 매우 중요하고, 개발부터 농가 공급까지 많은 시간이 소요됩니다. 이에 장기적인 R&D 투자가 필요하고 정확한 수요예측을 통해 종자의 수급을 체계적으로 관리하는 것이 중요합니다. 따라서 자본과 기술력을 가진 글로벌 화학 대기업들이 세계 종자시장을 주도하고 있습니다. 또한 국가의 미래 식량 안보와 직결된 기간산업으로 식량자원보호 차원에서 각국의 규제가 강한 산업입니다.

- 성장성

2000년대 중반 이후 개발도상국의 경제성장으로 인한 식량 소비량 증가로 우량종자에 대한 수요가 증가하고 있습니다. 현재 국내채소종자의 시장규모는 약 2,700억원으로 고추, 양파, 무, 토마토 순으로 점유율이 높습니다. 종자산업은 농산업 중에서 가장 부가가치가 높고 기술 집약적인 분야이므로 수출 주도산업으로 육성할 가치가 있는 분야이므로 시장규모는 향후 더욱 확대될 것으로 보입니다.

- 경기변동의 특성

종자산업은 일반 경기변동에 크게 영향을 받지는 않으며, 기상 조건에 따라서 종자 수급상황이 영향을 받습니다.

- 계절성

종자산업은 농업과 밀접한 관계가 있으므로 농사와 마찬가지로 계절적 요인에 크게 좌우됩니다. 사계절이 뚜렷한만큼 국내시장의 매출은 계절에 따라 그 품목이 차이가 있습니다. 종자는 품목에 따라 매출이 발생되는 시기가 특정 월에 집중되지만, 근래에는 유리온실 및 비닐하우스 등 기온, 일조량을 임의로 조절할 수 있는 시설이 보급되면서 연중 매출이 발생하는 추세로 변하고 있습니다.

- 국내외 시장여건(시장의 안정성, 경쟁상황, 시장점유율 추이)

세계 종자 시장은 2017년 이후 연평균 성장률(CAGR) 5.2%를 기록하며 2022년에는 약 622억 3,340만 달러에 도달했습니다. 이 시장은 2027년까지 약 819억 3,30만 달러로 성장할 것으로 보이며, 2032년에는 약 1,046억 3,20만 달러에 이를 것으로 예측되고 있습니다. 이러한 지속적인 성장은 가축 사료 수요 증가, 종자 품질 향상, 정부의 작물 생산성 지원 확대, 그리고 안전하고 고품질의 작물에 대한 수요 증가에 기인합니다.

세계 종자 시장은 2017년 이후 연평균 성장률(CAGR) 5.2%를 기록하며 2022년에는 약 622억 3,340만 달러에 도달했습니다. 이 시장은 2027년까지 약 819억 3,30만 달러로 성장할 것으로 보이며, 2032년에는 약 1,046억 3,20만 달러에 이를 것으로 예측되고 있습니다. 이러한 지속적인 성장은 가축 사료 수요 증가, 종자 품질 향상, 정부의 작물 생산성 지원 확대, 그리고 안전하고 고품질의 작물에 대한 수요 증가에 기인합니다. 각 종자 기업들은 시장 지배력을 강화하기 위해 수확량 증대를 위한 새로운 육종 기술 개발, F1 교배종의 출시, 첨단 기술을 활용한 종자 펠릿화 및 디지털 도구의 개발과 통합에 집중하고 있습니다. 2022년 기준 아시아는 세계 종자 시장에서 48.3%의 점유율을 차지하며 가장 큰 시장을 형성하고 있습니다. 그 뒤로 북미(20%)와 서유럽(16.7%)이 뒤따르고 있습니다. 앞으로 아시아와 남미 지역은 각각 CAGR 6.1%와 6.0%로 급성장할 것으로 예상됩니다. 반면, 국내 종자 산업은 1997년 외환위기 이후로 여전히 저조한 수준입니다. 국립종자원의 ‘2022년 종자산업현황조사’에 따르면, 2022년 국내 종자 산업의 시장 규모는 8754억 원(종자 6757억 원, 육묘 1997억 원)으로, 2021년에 비해 3.1% 증가한 수치입니다. 그러나 2021년 세계 종자 시장 규모가 472억 달러임을 감안할 때, 국내 종자 산업의 글로벌 시장 점유율은 단 1.43%에 불과합니다. 특히, 세계 종자 시장이 2010년 이후 연평균 4% 성장하고 있는 것에 비해, 국내 종자 산업은 이보다 낮은 성장률을 보이고 있습니다.

대부분의 국내 종자 기업들이 영세한 규모로 운영되고 있어, 육종 성과 또한 부진한 상황입니다. 2022년 기준 육종 성과를 보인 종자 회사는 289개로 전체의 13.5%에 불과하며, 이는 국내 종자 회사 10개 중 8개 이상이 단순히 종자를 수입하고 판매하는 데 그치고 있음을 나타냅니다. 이에 정부는 2012년부터 10년간 골든시드프로젝트(GSP)를 추진하여 종자 자급률을 높이고 수출 종자를 개발하기 위한 노력을 기울여왔습니다. 2023년에는 ‘제3차(2023~2027) 종자산업 육성 종합계획’을 발표하고, 종자 산업의 기술 혁신을 통해 고부가가치 종자 수출 산업으로 육성하겠다는 비전을 제시하는 등 적극적인 지원을 아끼지 않고 있습니다.

- 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁상의 강점과 단점

국내 종자산업의 성장을 위해서는 협소한 국내시장만을 대상으로 품종을 개발하기보다는 시장 확대를 위해 해외시장을 목표로 품종 개발에 힘써야 합니다. 또한 품종력에 따라 판매량과 가격의 차이가 크고 시장에서의 장기판매가 가능하기 때문에 R&D의 투자가 중요한 산업입니다. 이러한 산업의 특성에 대응하고자 농업회사법인 (주)더기반은 2016년 10월 농생명 연구 클러스터인 더기반 안성 연구단지를 준공하여 종자산업분야에서 사업기반 구축과 함께 사업 다변화를 추구할 수 있게 되었습니다. 이와 함께 국책사업인 “골든시드프로젝트(GSP)”에 참여함으로써 수출형 종자 연구 개발을 실시했으며, 2022년부터는 4차 산업혁명 기술인 AI 및 빅데이터 기술을 이용한 디지털육종 연구 프로젝트를 참여하여 미래지향적인 신품종 육성에 기여하고 있습니다. 종자는 일정기간이 지나면 서서히 퇴화하여 생명력을 상실하기 때문에 정확한 수요예측을 통한 재고 최소화가 중요합니다. 또한 생산과 판매가 계절적이고 환경의 영향을 크게 받기 때문에 공급시기 또한 한정적입니다. 농업회사법인 주식회사 더기반은 다변화되고 있는 종자 수요에 탄력적으로 대응할 수 있도록 석,박사 급의 고급인력에서부터 보조 인력에 이르는 다양한 스펙트럼의 전문인력을 보유하고 있습니다. 업무결정이 빠르고 시장 대처에 유리한 경영구조를 통해 강점을 극대화하고 단점을 최소화하여 종자산업에서 경쟁력 있는 기업이 되기 위해 최선을 다하고 있습니다.

2. 법규, 정부규제, 환경에 관한 사항

[화학물질 등록의 등록 및 평가등에 관한 법률/화학물질관리법]

2015년 1월 1일 부터 기존 유해화학물질관리법이 화학물질의 등록 및 평가에 관한 법률 및 화학물질관리법으로 나뉘면서 규제물질의 증가, 관리 수준 및 기준이 확대됨에 따라 당사의 자회사인 (주)노루페인트는 화학물질관리시스템(NCMS)를 구축하여 종합적으로 화학물질 관리를 하고 있습니다. 신규유독물질 지정고시에 따라 물질 취급 모니터링 및 대상 확인 후 사전 인허가를 진행하고 제한물질 금지물질 지정 고시 등에 따라 유예기간 내 고시 물질에 대한 사용 종료 등 규제에 대응하고 있습니다.

[실내공기질관리법]

다중이용시설등의 실내공기질관리법이 2016년 12월 23일부터 시행되어 다중이용시설, 공동주택 및 대중교통차량의 실내에 사용하는 관리대상 건축자재는 관리물질 기준에 적합한 제품을 다중이용시설 또는 공동주택 설치자에게 공급하도록 변경되었습니다. 이에 따라 관련 제품의 개발 및 개량이 이루어지고 있으며 관련 시험성적서를 확보하여 제공하고 있습니다.

[환경오염시설의 통합관리에 관한 법률]

2017년부터 환경부에서 시행하는 환경오염시설통합관리법에 따라 업종별 오염물질 배출허용기준 설정 및 환경 관련 개별법 인허가 통합으로 환경 규제에 대한 관리 방향이 새롭게 변경되었습니다. 이에 따라 대기, 수질, 폐기물, 소음진동 및 토양 등 환경오염 배출시설의 설치 또는 폐쇄, 인허가 변경시해당 법률 기준에 따라 검토하고 배출허용기준 준수를 위한 방지시설 관리와 신규 또는 보수 공사를 진행하는 등 법규 재개정에 따른 신규 환경 정책을 지속적으로 확인하고 있습니다. 제도 적용에 맞춰 인허가 통합을 위한 통합환경관리계획서를 작성, 22년 11월 환경부 승인이 완료되었으며, 23년 6월 환경부 주관 정기 검사 완료 및 연구소 통합 대기방지시설 설치를 완료 하였습니다.

[대기환경보전법]

2005년 7월 1일부터 수도권 대기관리권역은 VOCs 함유기준에 적합한 도료만 공급,

판매토록 규제해 왔으나 2013년 5월 24일부터 규제권역이 전국으로 확대 되었으며,

2020년 1월 1일부터 VOCs 함유기준이 강화됨에 따라 환경친화형 도료의 지속적인 개발로 규제기준에 대응하고 있습니다.

[환경오염피해배상책임 및 구제에 관한 법률]

환경오염 사고 발생 시, 피해자를 신속하게 구제하기 위해 2017년부터 시행되는 "환경오염피해 배상책임 및 피해구제에 관한 법률" 에 따라 사업장 내 환경시설 및 발생 오염물질의 규모에 따라 보험비를 산정하여 2016년 6월 환경보험에 최초 가입 하고 매년 보험을 갱신하여 환경사고에 대비하고 있습니다.

[생활화학제품 및 살생물제의 안전관리에 관한 법률]

2019년 1월 1일부터 많은 인명 피해가 발생한 가습기살균제 사고를 계기로 화학제품전반에 대한 화학공포증 등 국민적 불안이 가중되고 경각심이 높아지고 있으며 특히 유해생물을 제거하거나 무해화하는 등의 기능을 가진 살균제, 살충제 등 살생물제에 대한 관리가 필요하여 살생물물질 및 살생물제품에 대한 승인제도가 시행되었으며 이에 살생물제에 대한 사전예방적 관리체계를 마련 및 생활화학제품에 대한 체계적인 안전관리를 시행해 나가고 있습니다. 아울러 해당 제품에 대한 안전확인대상생활화학제품 검사 갱신을 23년 4월에 완료했습니다.

[산업안전보건법]

화학물질의 분류표시 및 물질안전건자료에 관한 기준에 따라 화학물질의 유해 ·위험성을 분류하고 일치된 형태의 경고표지 및 물질안전보건자료(MSDS)를 작성하여 소비자에게 필요한 정보를 제공하고 있습니다. 안전사고 예방을 위한 경영층의 확고한 의지를 표명하고자 매년 초 안전보건계획을 수립하여 이사회에 보고 및 승인을 득합니다. 안전조직 구성ㆍ인원 역할, 관련 예산, 활동 계획 등을 주기적으로 점검하여 사고 예방 활동을 적극 실행하고 있습니다.

[중대재해처벌법]

중대재해 발생을 원천 차단하고 안전한 사업장, 무재해 사업장을 구축하기 위해 중대재해처벌법 시행령에 명시된 안전/보건 전담조직을 구성하여 안양, 칠서, 포승공장 등 법인의 총괄 안전/보건 관리 의무를 성실히 수행하고 있습니다. 안전/보건 방침 및 목표를 설정하고, 유해·위험요인 확인 및 개선, 안전보건관리 책임자 등 선임자의 직무 수행 여부 확인, 안전/보건 예선의 적정한 사용, 협력업체 안전관리, 메뉴얼 작성 및 관리 등 세부 계획을 수립하여 중대재해 예방을 위해 최선을 다하고 있습니다.

[대기관리권역의 대기환경개선에 관한 특별법]

2020년 5월 수도권 대기환경개선에 관한 특별법에서 개정되었으며 수도권을 포함한대기관리권역 지정지역 모두 총량관리대상 지역으로 선정하여 미세먼지 저감을 위한관리체계가 전국으로 확대되었습니다.

미세먼지 유발물질을(총량관리대상 물질) 억제를 위한 기존 및 신규 권역 지정 대상 사업장의 대기오염원 발생 억제를 위한 설비 투자와 월별 지속적인 모니터링을 통해규제 기준 이하로 유지하고 있습니다.

[서울시와 '국제기준 준수 납 저감 페인트 사용 다자간 업무협약' 체결]

2020년 9월 25일 당사의 자회사인 (주)노루페인트는 서울시와 '국제기준 준수 납 저감 페인트 사용 다자간 협약'을 체결하였습니다. 납 함량이 세계보건기구(WHO)권고 수준 이하로 낮고 안전성이 뛰어난 제품을 서울시가 관리하는 시설과 공공장소에 공급하는 것이 주요골자이며 협약에는 5개 페인트 제조기업과 한국페인트잉크공업협동조합, 서울 시설공단, SH공사, 녹색서울시민위원회 등이 참여하였습니다. 이 협약을 통해 서울시설공단이 관리하는 공공시설물과 서울주택도시공사(SH)가 분양·임대·관리하는 공공주택 등의 내·외관에 국제기준을 준수한 0.009%(90ppm) 이하의납이 함유된 페인트만 공급 중입니다.

[화학물질관리법 개정]

2021년 4월부터 시행되는 화학물질관리법 개정사항으로 기존 유해화학물질 취급시 취급시설에 대한 장외영향평가서 작성과 사고대비물질 기준 수량 이상 취급 시 위해관리계획서 작성을 해야하는 규정에서 장외영향평가서 및 위해관리계획서를 통합하여 제출 자료에 대한 내용을 최소화하고 사고대비물질 기준의 산정 방식을 변경하여 보다 더 효율적으로 화학사고를 예방하기 위한 화학사고예방관리계획서로 통합 관리됨 이에 따라, 사고 발생 또는 발생 우려에 대하여 인근 주민과 회사에 사전, 사후 고지를 해야합니다.

3. 사업부문별 요약 재무현황

| (단위 : 백만원, %) |

| 구분 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 건축/공업용 도료 등 |

총수익 | 600,343 | 50.3 | 796,160 | 50.8 | 776,334 | 60.1 |

| 부문간수익 | (107,132) | 41.2 | (150,112) | 42.5 | (113,434) | 44.5 | |

| 외부수익 | 493,211 | 52.9 | 646,048 | 53.2 | 662,900 | 63.9 | |

| 영업이익 | 28,001 | 40.4 | 30,526 | 45.3 | 20,243 | 67.5 | |

| 자산 | 659,024 | 54.6 | 664,626 | 55.9 | 669,731 | 57.1 | |

| 자동차용 도료 | 총수익 | 335,360 | 28.1 | 440,185 | 28.1 | 200,770 | 15.5 |

| 부문간수익 | (71,457) | 27.5 | (99,275) | 28.1 | (9,749) | 3.8 | |

| 외부수익 | 263,903 | 28.3 | 340,910 | 28.1 | 191,020 | 18.4 | |

| 영업이익 | 32,798 | 47.4 | 32,561 | 48.3 | 9,837 | 32.8 | |

| 자산 | 266,241 | 22.1 | 257,855 | 21.7 | 256,305 | 21.9 | |

| PCM용 도료 | 총수익 | 172,014 | 14.4 | 217,390 | 13.9 | 205,535 | 15.9 |

| 부문간수익 | (66,785) | 25.7 | (84,884) | 24.1 | (83,368) | 32.7 | |

| 외부수익 | 105,229 | 11.3 | 132,506 | 10.9 | 122,167 | 11.8 | |

| 영업이익 | 14,840 | 21.4 | 11,831 | 17.5 | 7,077 | 23.6 | |

| 자산 | 94,222 | 7.8 | 88,430 | 7.4 | 81,454 | 7.0 | |

| 농생명부문 | 총수익 | 17,656 | 1.5 | 28,474 | 1.8 | 27,553 | 2.1 |

| 부문간수익 | (608) | 0.2 | (685) | 0.2 | (779) | 0.3 | |

| 외부수익 | 17,048 | 1.8 | 27,789 | 2.3 | 26,775 | 2.6 | |

| 영업이익 | 999 | 1.4 | 3,485 | 5.2 | 2,645 | 8.8 | |

| 자산 | 56,323 | 4.7 | 53,054 | 4.5 | 51,209 | 4.4 | |

| 기타부문 | 총수익 | 67,315 | 5.7 | 85,218 | 5.4 | 82,463 | 6.4 |

| 부문간수익 | (13,844) | 5.4 | (17,854) | 5.1 | (47,425) | 18.7 | |

| 외부수익 | 53,471 | 5.7 | 67,364 | 5.5 | 35,038 | 3.3 | |

| 영업이익 | (10,699) | (15.4) | (16,557) | (24.6) | (14,694) | (49.0) | |

| 자산 | 488,895 | 40.4 | 480,686 | 40.4 | 476,743 | 40.6 | |

| 조정 | 총수익 | - | - | - | - | - | - |

| 부문간수익 | - | - | - | - | - | - | |

| 외부수익 | - | - | - | - | - | - | |

| 영업이익 | 3,321 | 4.8 | 5,590 | 8.3 | 4,868 | 16.3 | |

| 자산 | (357,761) | (29.6) | (355,827) | (29.9) | (363,453) | (31.0) | |

| 합계 | 총수익 | 1,192,688 | 100.0 | 1,567,427 | 100.0 | 1,292,655 | 100.0 |

| 부문간수익 | (259,826) | 100.0 | (352,810) | 100.0 | (254,755) | 100.0 | |

| 외부수익 | 932,862 | 100.0 | 1,214,617 | 100.0 | 1,037,900 | 100.0 | |

| 영업이익 | 69,260 | 100.0 | 67,436 | 100.0 | 29,976 | 100.0 | |

| 자산 | 1,206,944 | 100.0 | 1,188,824 | 100.0 | 1,171,989 | 100.0 | |

※ 상기 자산의 금액 및 비중은 연결실체에 포함되는 종속회사간의 공통자산 및 공통부채의 제거 전의 단순합산금액을 기초로 작성하였습니다.

4. 주요자회사 요약 재무현황

| (단위 : 백만원) |

| 구분 | 2024년 3분기 | 2023년 연간 | 2022년 연간 | |

| (주)노루페인트 | 매출액 | 515,992 | 689,236 | 667,826 |

| 영업이익 | 24,543 | 25,356 | 18,091 | |

| 자산 | 592,845 | 590,661 | 593,723 | |

| (주)노루케미칼 | 매출액 | 105,996 | 136,496 | 129,180 |

| 영업이익 | 1,529 | 1,406 | 1,163 | |

| 자산 | 80,635 | 84,636 | 83,478 | |

| (주)아이피케이 | 매출액 | 144,215 | 180,636 | 174,318 |

| 영업이익 | 5,996 | (1,636) | (20,533) | |

| 자산 | 112,797 | 99,590 | 115,328 | |

| (주)노루오토코팅 | 매출액 | 235,443 | 315,140 | 171,716 |

| 영업이익 | 27,840 | 29,992 | 11,136 | |

| 자산 | 238,532 | 238,133 | 233,669 | |

※ 상기 재무현황은 별도/개별재무제표 기준의 재무현황입니다.

※ (주)노루페인트, (주)노루케미칼, (주)노루오토코팅은 한국채택국제회계기준을 적용한 재무정보이며, (주)아이피케이는 일반기업회계기준을 적용한 재무정보입니다.

III. 재무에 관한 사항

1. 요약재무정보

1. 요약 연결재무정보

| (단위 : 천원) |

| 구 분 | 제79기 3분기 | 제78기 | 제77기 |

| [유동자산] | 619,492,456 | 595,112,645 | 583,742,768 |

| ㆍ현금및현금성자산 | 127,596,364 | 144,298,070 | 114,807,335 |

| ㆍ매출채권 | 241,331,014 | 222,959,465 | 234,474,827 |

| ㆍ미수금및기타수취채권 | 80,826,773 | 73,526,803 | 68,049,214 |

| ㆍ재고자산 | 159,607,748 | 144,600,917 | 155,760,942 |

| ㆍ당기법인세자산 | 313,551 | 224,114 | 102,063 |

| ㆍ기타유동자산 | 8,387,164 | 8,348,722 | 7,722,355 |

| ㆍ기타유동금융자산 | 928,026 | 634,556 | 2,160,499 |

| ㆍ반환제품회수권 | 501,816 | 519,998 | 665,533 |

| [비유동자산] | 587,451,065 | 593,710,927 | 588,246,610 |

| ㆍ기타장기수취채권 | 22,484,435 | 17,167,387 | 12,585,467 |

| ㆍ관계기업및공동기업투자자산 | 36,650,451 | 37,026,875 | 35,280,624 |

| ㆍ유형자산 | 443,400,256 | 444,997,026 | 450,478,522 |

| ㆍ사용권자산 | 3,537,158 | 4,494,541 | 4,648,600 |

| ㆍ투자부동산 | 8,086,579 | 10,520,496 | 7,920,524 |

| ㆍ무형자산 | 39,017,742 | 41,300,767 | 43,186,140 |

| ㆍ이연법인세자산 | 5,937,897 | 6,890,115 | 4,982,108 |

| ㆍ기타비유동자산 | 4,284,864 | 7,537,186 | 8,137,284 |

| ㆍ기타비유동금융자산 | 24,051,683 | 23,776,534 | 21,027,341 |

| 자산총계 | 1,206,943,521 | 1,188,823,572 | 1,171,989,378 |

| [유동부채] | 348,311,127 | 351,623,859 | 367,016,108 |

| [비유동부채] | 110,027,329 | 143,408,066 | 144,147,816 |

| 부채총계 | 458,338,456 | 495,031,925 | 511,163,924 |

| [지배기업의 소유지분] | 452,026,145 | 413,617,285 | 393,771,034 |

| ㆍ자본금 | 8,529,355 | 8,529,355 | 8,529,355 |

| ㆍ자본잉여금 | 72,770,965 | 72,712,353 | 72,712,353 |

| ㆍ기타자본항목 | (19,436,468) | (19,436,468) | (19,436,468) |

| ㆍ기타포괄손익누계액 | 4,445,039 | 2,641,423 | 1,515,279 |

| ㆍ이익잉여금 | 385,717,254 | 349,170,622 | 330,450,515 |

| [비지배지분] | 296,578,920 | 280,174,362 | 267,054,420 |

| 자본총계 | 748,605,065 | 693,791,647 | 660,825,454 |

| 2024년 1월 1일 ~ 2024년 9월 30일 |

2023년 1월 1일 ~ 2023년 12월 31일 |

2022년 1월 1일 ~ 2022년 12월 31일 |

|

| 매출액 | 932,862,360 | 1,214,616,530 | 1,031,734,917 |

| 영업이익 | 69,260,865 | 67,435,855 | 29,622,459 |

| 계속영업이익 | 71,308,193 | 53,565,874 | 33,869,503 |

| 중단영업이익(손실) | (484,084) | (1,886,434) | (478,696) |

| 당기순이익 | 70,824,109 | 51,679,440 | 33,390,807 |

| 지배기업의 소유주지분 | 42,073,481 | 25,461,623 | 24,968,721 |

| 비지배지분 | 28,750,628 | 26,217,817 | 8,422,086 |

| 계속영업과 중단영업 | |||

| 보통주 기본및희석주당이익(단위: 원) | 4,010 | 2,429 |

2,391 |

| 구형우선주 기본및희석주당이익(단위: 원) | 4,014 | 2,432 |

2,396 |

| 계속영업 | |||

| 보통주 기본및희석주당이익(단위: 원) | 4,056 | 2,609 | 2,437 |

| 구형우선주 기본및희석주당이익(단위: 원) | 4,060 | 2,612 | 2,442 |

| 연결에 포함된 회사의 수 | 29개사 | 32개사 | 32개사 |

※ 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

※ 연결실체는 '24년 3월 종속회사인 칼라메이트(주) 청산이 완료되었으며 당분기 중 종속회사인 Noroo Milan Design Studio(NMDS), S. R. L. 를 해산 결의하였습니다.이에 따라 당기와 전기, 전전기의 칼라메이트(주)와 Noroo Milan Design Studio(NMDS), S. R. L. 관련하여 발생한 손익을 중단영업손익으로 구분하여 표시하였습니다. 관련 사항은 III. 재무에 관한사항 중 3.연결재무제표의 주석 38.(중단영업)을 참조하여 주시기 바랍니다

2. 요약별도재무정보

| (단위 : 천원) |

| 구 분 | 제79기 3분기 | 제78기 | 제77기 |

| [유동자산] | 35,874,805 | 24,318,470 | 31,238,891 |

| ㆍ현금및현금성자산 | 3,454,789 | 5,149,771 | 2,908,164 |

| ㆍ미수금및기타수취채권 | 31,449,473 | 18,301,239 | 25,629,391 |

| ㆍ기타유동자산 | 42,518 | 93,094 | 1,515,324 |

| ㆍ기타유동금융자산 | 928,025 | 619,556 | 1,074,231 |

| ㆍ당기법인세자산 | - | 154,810 | 111,781 |

| [비유동자산] | 360,704,584 | 367,554,961 | 362,321,542 |

| ㆍ기타장기수취채권 | 174,805 | 2,762,708 | 823,204 |

| ㆍ종속기업,관계기업및공동기업투자 | 294,723,997 | 294,723,997 | 294,961,619 |

| ㆍ유형자산 | 35,495,209 | 36,068,642 | 33,750,284 |

| ㆍ사용권자산 | 477,615 | 1,129,064 | 818,586 |

| ㆍ투자부동산 | 15,780,627 | 18,189,897 | 18,192,170 |

| ㆍ무형자산 | 4,116,754 | 4,131,609 | 4,152,991 |

| ㆍ기타비유동자산 | 2,779,621 | 2,695,620 | 1,755,620 |

| ㆍ기타의비유동금융자산 | 7,155,956 | 7,853,424 | 7,867,068 |

| 자산총계 | 396,579,389 | 391,873,431 | 393,560,433 |

| [유동부채] | 33,597,336 | 24,368,065 | 27,152,458 |

| [비유동부채] | 10,577,162 | 37,772,602 | 33,906,097 |

| 부채총계 | 44,174,498 | 62,140,667 | 61,058,555 |

| ㆍ자본금 | 8,529,355 | 8,529,355 | 8,529,355 |

| ㆍ자본잉여금 | 26,136,118 | 26,136,118 | 26,136,118 |

| ㆍ기타자본항목 | (8,469,288) | (8,469,288) | (8,469,288) |

| ㆍ이익잉여금 | 326,208,706 | 303,536,579 | 306,305,693 |

| 자본총계 | 352,404,891 | 329,732,764 | 332,501,878 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 2024년 1월 1일 ~ 2024년 9월 30일 |

2023년 1월 1일 ~ 2023년 12월 31일 |

2022년 1월 1일 ~ 2022년 12월 31일 |

|

| 영업수익 | 20,848,018 | 20,669,640 | 20,027,915 |

| 영업이익 | 8,188,033 | 3,115,783 | 4,841,606 |

| 당기순이익 | 27,919,385 | 2,601,983 | 32,682,825 |

| 주당이익 | |||

| 보통주 기본및희석주당이익(단위: 원) | 2,661 | 248 | 3,129 |

| 구형우선주 기본및희석주당이익(단위: 원) | 2,665 | 253 | 3,134 |

※ 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 79 기 3분기말 2024.09.30 현재 |

|

제 78 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 79 기 3분기말 |

제 78 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

619,492,456,318 |

595,112,644,977 |

|

현금및현금성자산 |

127,596,363,714 |

144,298,069,436 |

|

매출채권 |

241,331,013,692 |

222,959,465,292 |

|

미수금및기타수취채권 |

80,826,772,535 |

73,526,803,330 |

|

재고자산 |

159,607,748,272 |

144,600,917,282 |

|

당기법인세자산 |

313,551,410 |

224,113,928 |

|

기타유동자산 |

8,387,165,020 |

8,348,721,828 |

|

기타유동금융자산 |

928,025,643 |

634,556,369 |

|

반환제품회수권 |

501,816,032 |

519,997,512 |

|

비유동자산 |

587,451,064,611 |

593,710,926,553 |

|

기타장기수취채권 |

22,484,435,052 |

17,167,387,302 |

|

관계기업및공동기업투자자산 |

36,650,450,814 |

37,026,875,036 |

|

유형자산 |

443,400,255,771 |

444,997,026,217 |

|

사용권자산 |

3,537,157,548 |

4,494,540,776 |

|

투자부동산 |

8,086,578,618 |

10,520,496,320 |

|

무형자산 |

39,017,742,424 |

41,300,766,861 |

|

이연법인세자산 |

5,937,896,868 |

6,890,115,051 |

|

기타비유동금융자산 |

24,051,682,755 |

23,776,533,614 |

|

기타비유동자산 |

4,284,864,761 |

7,537,185,376 |

|

자산총계 |

1,206,943,520,929 |

1,188,823,571,530 |

|

부채 |

||

|

유동부채 |

348,311,126,802 |

351,623,858,673 |

|

매입채무 |

187,063,520,532 |

166,060,907,341 |

|

미지급금및기타지급채무 |

49,277,093,654 |

57,625,251,272 |

|

유동성차입금및사채 |

81,330,386,229 |

100,495,417,233 |

|

당기법인세부채 |

15,717,724,805 |

12,696,922,440 |

|

기타유동부채 |

10,573,620,214 |

10,306,859,590 |

|

기타유동금융부채 |

0 |

0 |

|

유동성리스부채 |

2,163,062,286 |

2,459,440,004 |

|

환불부채 |