|

|

1) 대표이사 등의 확인(24.11.14) |

분 기 보 고 서

(제 36 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 11 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)세코닉스 |

| 대 표 이 사 : | 박은경 |

| 본 점 소 재 지 : | 경기도 동두천시 평화로2862번길 28 |

| (전 화) 031-860-1000 | |

| (홈페이지) http://www.sekonix.com | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 이 정 석 |

| (전 화) 031-928-8120 | |

【 대표이사 등의 확인 】

|

|

1) 대표이사 등의 확인(24.11.14) |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | 1 | - | 7 | 3 |

| 합계 | 6 | 1 | - | 7 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)세코에너지 | 당기 중 신규 설립 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

| 주1) | 우리온기업제6호세코닉스(유)는 당기 중 청산되었습니다. |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 주식회사 세코닉스라고 표기합니다.

또한 영문으로는 SEKONIX Co., Ltd.라 표기합니다.

3. 설립일자 및 존속기간

당사는 각종 광.메모리용 마이크로렌즈류, 정보통신 단말기 및 광케이블용 광학부품류 및 LED관련 광학 부품 및 제품류 등을 제조 및 도소매업을 영위할 목적으로 1988년 12월 24일 (주)세키노스코리아라는 사명으로 설립되었습니다.

2001년 8월 코스닥시장 상장을 승인받아 코스닥시장에서 주식거래가 개시되었으며2002년 3월 29일 (주)세키노스코리아에서 (주)세코닉스로 사명을 변경하였습니다.

4. 본사의 주소 및 전화번호 홈페이지

주 소 : 경기도 동두천시 평화로2862번길 28 (상봉암동 146-16)

전화번호 : 031-860-1000

홈페이지 : http://www.sekonix.com

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 주요사업의 내용

회사와 그 종속기업(이하 '연결회사')은 광학부품 전문기업으로 모바일 카메라렌즈, 차량용 카메라 렌즈 및 모듈, 차량용 램프, 광학부품, 광학필름 등의 사업 영역에서 관련 부품을 제조, 판매하고 있습니다. 국내ㆍ외 7개 생산기반을 갖추고 있으며 국내4개의 연구소(모바일, 자동차, 금형, 필름)를 운영하며 고객사 기술개발에 발맞추어 지속적인 기술개발을 이어가고 있습니다. 국내 사업장으로는 동두천(모바일 카메라렌즈), 평택(차량용 카메라 모듈), 아산(광학필름), SAL(차량용 램프)에 제조 시설을 갖추고 있습니다. 해외 사업장으로는 중국(모바일 카메라 렌즈, 차량용 카메라 렌즈),베트남(모바일 카메라 렌즈, 차량용 카메라 모듈), 폴란드(차량용 램프)에 3개 생산법인을 운영하고 있습니다. 연결회사는 상기 사업장에 대해서 단일사업부문으로 구성되어있습니다. 광학사업부문(모바일, 자동차, 램프, 광학부품, 시인성개선 필름, 심박센서 필름)으로 운영되고 있습니다. 주요 거래처는 스마트폰, 자동차 부품, TV, Watch 부품을 생산하는 국내외 제조기업 등이 있으며 사업부문의 주요 제품과 매출비중은 다음과 같습니다.

▣ 사업부문의 주요 제품은 다음과 같습니다.

| 사업부문 | 주요제품 | 24년도 3분기 매출비중 |

|---|---|---|

| 광학부문 | 모바일 카메라 렌즈, 차량용 카메라 렌즈 및 모듈, 차량용 램프, 광학부품, 시인성개선 필름, Watch용 심박센서 필름 등 |

100.0% |

| 주1) | 당사는 전기중 사업부 통합에 따라 단일부문(광학부문)으로 구성되어 있습니다. |

▣ 각 사업장별 생산 제품은 다음과 같습니다.

| 사업부문 | 주요제품 |

|---|---|

| 광학부문 | 동두천 공장 (모바일 카메라 렌즈) 평택 공장 (차량용 카메라 모듈 및 광학 부품) 아산 공장 (광학 필름) SAL (차량용 램프) 중국 법인 (모바일 카메라 렌즈, 차량용 카메라 렌즈) 베트남 법인 (모바일 카메라 렌즈, 차량용 카메라 모듈) 폴란드 법인 (차량용 램프) |

기타 자세한 사항은 동 보고서 [Ⅱ. 사업의 내용]을 참조하시기 바랍니다.

7. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2001년 08월 07일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 연혁

| 1988.12.24 | (주)세키노스코리아 설립(일본 세키노스사 합작) |

| 1996.09.24 | 대표이사 변경(서석민에서 박원희로 변경) |

| 1997.02.21 | 플라스틱 광기술연구소 설립 |

| 2001.07.10 | 본점 및 공장이전 : 경기도 동두천시 상봉암동 146-16 (경기도 동두천시 동두천동 245-1번지에서) |

| 2002.04 | 위해 세고광 유한회사 설립(중국 산동성 위해시 위해 경제 개발구) |

| 2007.01.19 | 각자 대표이사 선임 (박원희, 권혁대) |

| 2011.06 | 아산공장 OPTICAL FILM 연구소 등록 |

| 2012.10 | 평택공장 정밀전자광학연구소 등록 |

| 2014.10 | SEKONIX VINA 설립 (베트남 빈푹성 바티엔 공단내) |

| 2016.03 | 대표이사 선임 (박은경) |

| 2016.04 | SEKONIX POLAND 설립 (폴란드 조리시) |

| 2016.05 | (주)에스지 법인 인수 |

| 2023.10 | (주)세코로지스틱 설립 |

| 2024.01 | (주)세코에너지 설립 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.30 | 정기주총 | - | 사내이사 박원희 | - |

| 2021.04.08 | 정기주총 | 사내이사 장동철 사내이사 안석규 사외이사 박승한 사외이사 정영철 감사 채찬영 |

- | 사외이사 노태균(주1) 사외이사 이해승(주1) 감사 남귀현(주1) |

| 2022.03.31 | 정기주총 | 사내이사 이정석 | 대표이사 박은경 | 사내이사 장동철(주2) |

| 2023.02.05 | - | - | - | 사내이사 박원희(주3) |

| 2024.03.29 | 정기주총 | - | 사내이사 안석규 사외이사 박승한 사외이사 정영철 감사 채찬영 |

- |

| 주1) | 임기만료 |

| 주2) | 일신상의 사유로 중도 사임 |

| 주3) | 박원희 사내이사 별세(2023년 02월 05일)로 인한 퇴임 |

다. 최대주주의 변동

기존 최대주주 박원희 회장의 별세(2023.02.05)로 인한 상속절차가 2023.08.17 완료됨에 따라 최대주주가 박은경 外 1명으로 변경되었습니다.

라. 상호의 변경

| 2002.03.29 | 주식회사 세코닉스 (영문) SEKONIX Co.,Ltd로변경 |

| 2016.07 | (주)에스지 상호 변경 -> (주)에스에이엘 (SAL) |

마. 생산설비의 변동

| 2001.07.11 | 동두천공장 휴대폰렌즈 생산라인가동 |

| 2001.08 | Projection TV 모듈 생산 라인 가동 |

| 2002.04 | 중국 산동성 위해시 현지법인공장 설립 및 가동 |

| 2005.09 | 광기술연구소 연구동 증축 |

| 2005.10 | 중국 제2공장 설비증설 및 가동 |

| 2006.09 | Projection TV 모듈 생산 설비 중국공장 이관 |

| 2007.04 | Projector용 모듈 생산라인 가동 |

| 2007.07 | 자동차용 카메라 생산라인 가동 |

| 2008.08 | 자동화설비 개발 및 증설(본사 및 중국) |

| 2009.09 | 중국 제3공장 가동 및 설비증설 |

| 2010.07 | 복합FILM 생산을 위한 아산 공장 매입(충남 아산시) |

| 2011.06 | 평택공장 취득(경기도 평택시) |

| 2012.02 | 프로젝터 모듈 및 자동차용카메라 평택공장 설비이전 |

| 2012.03 | PICO Projector Line 설비증설 및 가동 LED용 확산렌즈 설비 증설 및 가동 |

| 2012.11 | OPTICAL FILM 생산라인 가동 |

| 2013.04 | 고화소급 스마트폰용렌즈 생산용 제2공장증설 |

| 2015.07 | 베트남 제1공장 가동 |

| 2016.05 | SAL 인수에 따른 프로젝션모듈 생산라인 가동 |

| 2017.02 | SEKONIX POLAND 프로젝션모듈 생산라인 가동 |

| 2017.02 | 베트남 제2공장 증설 시작 |

| 2017.07 | 베트남 제2공장 가동 |

바. 경영활동과 관련된 중요한 사실의 발생

| 1998.05.19 | 벤처기업 등록 |

| 1998.09.16 | KT MARK 획득 |

| 1998.12.10 | 경기중소기업 대상 - 기술혁신부문 |

| 1998.11.30 | 100만불 수출탑 수상, 무역의 날 산자부장관상 수상 |

| 1999.01. | 기술경쟁력 우수기업지정 - 중소기업청 |

| 1999.03. | 경기도 유망중소기업 선정 |

| 1999.03.31 | 수출지원 대상업체 지정 |

| 1999.06.16 | 한미은행 선정 ROYAL BUSINESS CLUB선정 |

| 1999.07.25 | 기술신용보증기금 지정 우량기술기업 선정 |

| 2000.07.24 | 부품ㆍ소재 기술개발기업선정 (산업자원부, 고해상도 프로젝션TV용 광학엔진모듈 개발과제) |

| 2000.11.30 | 500만불 수출탑 수상 |

| 2001.08.07 | 기업공개(코스닥등록) |

| 2001.09.19 | ISO9001인증 |

| 2001.11.28 | 부품ㆍ소재 수출 Leading Company인증(산업자원부) |

| 2001.11.30 | 1,000만불 수출탑 수상(철탑산업훈장: 대표이사) |

| 2001.11.30 | 중소기업기술부문대상 대통령표창 |

| 2003.12 | 부품·소재 기술개발기업선정 (산업자원부 : DLP Projection Optical Engine 개발 과제) |

| 2004.01 | P-TV용 유럽향 및 VE모델 출시 |

| 2004.12 | 모바일카메라폰용 3Mega Pixel급 렌즈 개발 |

| 2004.12 | EM Mark 획득 |

| 2004.12.27 | 대중소기업산업협력대상 은상 수상 (최순철 연구소장) |

| 2005.01 | TS16949 인증 |

| 2005.02 | 정보통신연구개발사업 : 메가픽셀급 휴대전화기 카메라용 초소형 프리즘 광학계의 개발사업 참여 기업선정 |

| 2005.08.29 | 중소기업기술혁신대전 기술혁신상 동상 수상 |

| 2005.09.29 | IS014001인증 획득 |

| 2005.10.12 | LG전자 Green Program(eco) 환경 인증 획득 |

| 2005.12.30 | 세계일류상품인증 획득 |

| 2006.02 | 삼성 협력업체 금상 수상 |

| 2006.02 | 부품ㆍ소재 기술개발 완료 (산업자원부 : DLP Projection Optical Engine 개발 과제) |

| 2006.06 | 차재용 후방감시 카메라 개발 |

| 2006.06 | 부품·소재 기술개발기업선정 (산업자원부 : PDP용 Contrast향상 Film개발 과제) |

| 2007.02 | 초소형 모바일카메라폰용 VGA, Mega Pixel급 렌즈 개발 |

| 2007.04 | AM용 차량용 카메라 개발 |

| 2007.05 | Laser Light 개발 (LED 광원을 이용한 휴대용 렌턴) |

| 2007.07 | 초소형 차량용 카메라 및 보급형 차량용 카메라 개발 |

| 2007.10 | Arcrich LED 조명용 렌즈 개발 |

| 2007.11 | 190도 와이드 차량용 카메라 개발 |

| 2007.11.18 | 우수품질인증 획득 |

| 2008.01.31 | 정보통신연구개발사업 : 메가픽셀급 휴대전화기 카메라용 초소형 프리즘 광학계의 개발사업 개발 완료 |

| 2008.06.05 | 이노비즈 인증 획득 |

| 2008.06.15 | 부품·소재 기술개발 완료 (산업자원부 : PDP용 Contrast향상 Film개발 과제) |

| 2008.11.23 | 품질우수기업인증 획득 |

| 2009.06.26 | 현대오토넷 SQ인증 획득 |

| 2010.06.30 | 고광량LED국산화를 통한 복합기능 LED전조등 개발완료 (현대모비스 외) |

| 2010.11 | 5,000만불 수출탑 수상 |

| 2011.06 | IBK FAMILY기업 지정(우량기업) |

| 2011.06 | 국민은행 KB Hidden Star 500기업 선정 |

| 2012.01 | PICO Projector 개발 완료 |

| 2012.09 | 스마트폰용 13MP 렌즈개발완료 |

| 2013.02 | 근거리 영사가능한 Hecto UST Optic Module 개발완료 |

| 2013.04 | OLED용 optical film개발완료 |

| 2013.05. | World Class 300 기업선정 |

| 2013.11 | 7,000만불 수출탑 수상 |

| 2014.03 | 스마트폰용 16MP 렌즈개발 |

| 2014.05 | 고용창출 100대 우수기업 선정 |

| 2014.06 | 2014 한국의 100대 행복기업대상 수상 |

| 2014.12 | 기술혁신대상 국무총리상 수상 |

| 2014.12 | 1억불 수출탑 수상 |

| 2015.03 | 스마트폰용 20MP 렌즈개발완료 |

| 2015.08 | 2015 노사문화 우수기업 선정, 2015 일하기 좋은 뿌리기업 선정 |

| 2016.06 | 경기도 품질분임조 최우수상 수상 |

| 2016.09 | 전국 품질분임조 대통령(동상)상 수상 |

| 2017.06 | 경기도 품질분임조 최우수상 수상 |

| 2017.11 | 전국 품질분임조 대통령(은상)상 수상 |

| 2018.06 | 경기도 품질분임조 최우수상 수상, 우수상 2건 수상 |

| 2018.06 | 2018 대한민국 일자리으뜸기업 수상 |

| 2018.11 | 전국 품질분임조 산업통상자원부(동상)상 수상 |

| 2019.12 | 2억불 수출탑 수상 |

| 2024.05 | 소부장 으뜸기업 4기 선정 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 제36기 3분기 (2024년 3분기말) |

제35기 (2023년말) |

제34기 (2022년말) |

제33기 (2021년말) |

제32기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 14,792,803 | 14,792,803 | 14,792,803 | 14,792,803 | 12,891,655 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 7,396,401 | 7,396,401 | 7,396,401 | 7,396,401 | 6,445,828 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 7,396,401 | 7,396,401 | 7,396,401 | 7,396,401 | 6,445,828 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 14,792,803 | - | 14,792,803 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 14,792,803 | - | 14,792,803 | - | |

| Ⅴ. 자기주식수 | 164,506 | - | 164,506 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 14,628,297 | - | 14,628,297 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 157,000 | - | - | - | 157,000 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 157,000 | - | - | - | 157,000 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 7,506 | - | - | - | 7,506 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 164,506 | - | - | - | 164,506 | - | ||

| - | - | - | - | - | - | - | |||

| 주1) | 2017년 9월 21일자 신탁계약해지로 수탁자 보유물량 157,000주는 반환되어 당사 법인계좌에 현물보유하고 있습니다. |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 04월 08일 | 제32기 정기주주총회 | 1) 발행주식총수 한도 변경 2) 우선주식의 종류주식으로 조항 정비 3) 주식등의 전자등록에 관한 규정 정비 4) 신주인수권부사채 조항 신설 5) 이익배당기준일 정비 및 동등배당 근거 명시 6) 전자투표 도입 시 감사 선임 결의요건 완화 7) 정기주총 개최시기의 유연성 확보 |

표준정관(안) 적용 및 발행주식총수 한도 변경 등 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 각종 광·메모리용 마이크로렌즈 류 | 영위 |

| 2 | 정보 통신 단말기 및 광케이블용 광학 부품 류 | 영위 |

| 3 | 멀티미디어용 광학렌즈 류 | 영위 |

| 4 | 각종 사무용기기의 광학계 | 영위 |

| 5 | LED관련 광학 부품 및 제품 류 | 영위 |

| 6 | 차량용 카메라 및 광학 모듈 류 | 영위 |

| 7 | 평판디스플레이용 광학 부품 류 | 영위 |

| 8 | 각종 영상기기 류 | 영위 |

| 9 | 전 항 1~8항의 제조, 도소매 및 수출입업 | 영위 |

| 10 | 임대업 | 미영위 |

| 11 | 위 각호에 관련된 부대사업일체 | 영위 |

| 주1) | 상기표의 '사업목적'은 공시서류작성기준일 현재 당사 정관상 명시된 '제2조 사업의 목적'을 모두 기재하였습니다. |

| 주2) | 상기표의 '사업영위 여부'는 공시서류작성기준일 현재 영위여부를 기재하였습니다. |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| - | - | - | - |

| 주1) | 당사는 공시대상기간중 정관상 사업목적을 변경(추가, 수정, 삭제 포함)한 이력이 없으므로, 상기표 및 관련 내용을 기재하지 않았습니다. |

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| - | - | - |

| 주1) | 당사는 공시대상기간중 정관상 사업목적을 추가한 이력이 없으므로, 상기표 및 관련 내용을 기재하지 않았습니다. |

II. 사업의 내용

1. 사업의 개요

당사의 연결회사는 전기중 사업부를 통합함에 따라 사업부문은 광학부문에 대해 단일부문으로 구성되어 있으며 주요 종속회사와도 광학부문에 대하여 단일부문을 형성하고 있어 지배회사의 사업내용과 동일합니다.

▣ 사업부문의 주요 제품은 다음과 같습니다.

| 사업부문 | 주요제품 | 24년도 3분기 매출비중 |

|---|---|---|

| 광학부문 | 모바일 카메라 렌즈, 차량용 카메라 렌즈 및 모듈, 차량용 램프, 광학부품, 시인성개선 필름, Watch용 심박센서 필름 등 |

3,526억 (100.0%) |

(1) 광학부문

차량용 카메라 및 램프는 시장의 변동성으로 인해 전년 동기 대비 -6.5% 감소한 3,526억원을 달성하였습니다. 공시서식 작성 기준일 현재 기준으로 차량용 반도체는 전반적으로 공급이 정상화 되었으며, 기타 관련 부품에 있어서도 공급에 문제는 없습니다.

모바일 제품은 시장 가격 경쟁 심화로 인해 판매량은 다소 정체되어 있으며, 광학필름은 8K급 OLED TV에 사용되는 시인성개선 필름과 Watch용 심박센서 필름 위주로 판매가 되고 있으나 글로벌 경기가 불안정한 영향으로 TV 판매가 둔화되었습니다. 경기변동성에 따라 분기별 증가, 감소가 크게 나타나고 있습니다.

그리고 원자재가격 및 운임비용 등은 불안정한 국제 정세 및 환율 변동성의 영향을 받고 있습니다. 미국의 고금리 상황 및 달러 강세에 따른 상대적 원화약세의 영향이 지속적으로 이어지고 있습니다.

(2) 사업 현황

2024년은 2023년 대비 안정화된 흐름을 보일 것으로 전망하고 있습니다. 다만, 러시아-우크라이나 사태가 지속되고 있으며, 중동지역의 불안정한 정세로 인한 유가 변동성, 전세계적인 인플레이션 현상 또한 지속되고 있어 원자재 가격 및 물류비 변동 등이 예측하기 어려운 만큼 다양한 변수가 존재할 것으로 전망되고 있습니다. 모바일 카메라 렌즈는 스마트폰의 교체 주기가 길어지고, 경쟁이 심화됨에 따라 판매량이 과거 대비 감소하였으며, 차량용 카메라는 시장의 성장에 따라 판매량 또한 증가하였습니다.

차량용 Lamp부문은 국내외 차종에 대한 LED Lamp 채용 증가와 신규 기술이 적용된 제품의 판매량 증가에 따라 실적이 개선되고 있습니다. 2023년은 글로벌 인플레이션에 따른 금리인상 효과가 제반 비용 증가로 이어져 힘든 상황이었지만, 전반적인체질 개선을 통해 당사의 실적이 개선되는 결과가 있었으며, 2024년 또한 주력으로 하는 제품에 있어 생산성 향상을 위한 제반 활동이 지속적으로 이어질 계획입니다.

구체적인 사항은 동 보고서 [Ⅱ. 사업의 내용] 7. 기타 참고사항을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) |

|---|---|---|---|---|---|

| 광섬유 및 광학요소제조업 |

제품 | 광학렌즈 | 스마트폰렌즈, 프로젝터, 차량용카메라외 |

MU1271 외 | 342,334 (97.08%) |

| 상품 | 광학렌즈 | 스마트폰렌즈외 | MV1419 외 | 10,314 (2.92%) |

나. 주요 제품 등의 가격변동추이

| (단위 :원) |

| 품 목 | 제36기 3분기 | 제35기 | 제34기 | |

|---|---|---|---|---|

| 스마트폰렌즈 | MU 등 | 393 | 392 | 394 |

| MQ 등 | 365 | 363 | 366 | |

| MV 등 | 193 | 192 | 194 | |

| 차량용카메라 | WE 등 | 30,100 | 29,500 | 30,000 |

3. 원재료 및 생산설비

1. 원재료에 관한 사항

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 품목구분 | 매입유형 | 품 목 | 구체적용도 | 매입액(비율) | 비고 |

|---|---|---|---|---|---|

| 광학렌즈 외 | 현금,T/T | 원재료 | 수지 | 13,969 (6.15%) |

- |

| 원재료 | 경통 및 GLASS LENS, Lamp Module 관련 |

213,223 (93.85%) |

- |

나. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 품 목 | 제36기 3분기 | 제35기 | 제34기 | |

|---|---|---|---|---|

| 광학렌즈 외 | 수지류 | 38,247 | 38,381 | 39,072 |

| 주1) | 주요 원재료에 대해서만 기재하였습니다. |

| 주2) | 고굴절 수지 및 고가 원재료의 사용량이 증가하였으나, 모바일 부문의 원재료와 전장 부문의 원재료의 가격차이가 원재료 가격의 변동성에 영향을 미치고 있습니다. |

(1) 산출기준

렌즈 가공에 있어 소요되는 원재료 중 수지류 비중이 주요 금액이며, 수입 원재료의 경우 수입일 기준가로 원화산정한 금액입니다.

2. 생산 및 설비에 관한 사항

가. 생산능력 및 생산 능력의 산출근거

(1) 생산능력

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제36기 3분기 | 제35기 | 제34기 |

|---|---|---|---|---|---|

| 광섬유 및 광학요소 |

스마트폰카메라 | 본사, 중국 베트남 |

74,989 | 138,830 | 233,692 |

| 차량용카메라 및 램프류 |

본사, 중국, 베트남, 폴란드 |

309,364 | 381,727 | 300,966 | |

| 합 계 | 384,353 | 520,557 | 534,658 | ||

(2) 생산능력의 산출근거

(가) 산출 방법등

① 산출기준

A-1. 광학렌즈 생산능력 사출기준 CAPA

(단 lens 조립품중 비구면 plastic렌즈의 생산능력 기준)

1shot 당 cycle time : 25초

·월평균 작업일수 : 25일

·1shot 당 cavity(평균) : 12개

∴ 사출기 1대당 연평균 생산 가능 렌즈 수 :

(60분×60초)÷25초×20시간×12cavity×25일×12개월

= 10,368,000개

A-2. 스마트폰용 렌즈 조립기준

| 일 생산량 | 565,527 |

| 작업일수 | 221일 |

| 1세트당 가격 | 600원 |

| 생산가능 수량 | 124,981천개 |

| 생산가능 금액 | 74,989백만원 |

A-3. 차량용카메라 모듈 등 조립기준

| 일 생산량 | 26,000개 |

| 작업일수 | 221일 |

| 대당 가격 | 34,000원 |

| 생산가능 수량 | 5,746천개 |

| 생산가능 금액 | 195,364백만원 |

| 주1) | 당사 생산능력은 사출기를 기준으로 작성되어 있으며, 일 생산량 및 가격은 지속적으로 변경되고 있어 실질 생산능력과 차이가 있을 수 있습니다. 또한, 전체 제품이 아닌 대표제품을 기준으로 작성되어 있습니다. |

② 산출방법

기계생산능력 × 가동가능시간

(나) 평균가동시간

| 일일평균가동시간 | 월간가동일수 | 당해가동일수 | 당해가동시간 |

|---|---|---|---|

| 20 | 25 | 221 | 4,420 |

나. 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제36기 3분기 | 제35기 | 제34기 |

|---|---|---|---|---|---|

| 광섬유 및 광학요소 제조업 |

스마트폰렌즈 | 본사, 중국, 베트남, | 70,632 | 74,443 | 98,457 |

| 차량용카메라 및 램프류 |

본사, 중국, 베트남, 폴란드 |

299,402 | 451,885 | 387,164 | |

| 합 계 | 370,034 | 526,328 | 485,621 | ||

(2) 당해 가동률

| (단위 : 시간, % ) |

| 품 목 | 당해가동가능시간 | 당해실제가동시간 | 평균가동률 |

|---|---|---|---|

| 스마트폰렌즈 외 | 1,583,400 | 1,125,200 | 71% |

| 차량용 및 프로젝터 렌즈 외 | 136,500 | 108,500 | 79% |

| 합 계 | 1,719,900 | 1,233,700 | 72% |

| 주1) | 가동가능시간 : 평균가동시간 * 사출기 대수 기준으로 산정 |

다. 생산설비의 현황 등

| (단위 : 백만원) |

| 구 분 | 기초 | 취득 | 처분 | 대체(*1) | 감가상각비 | 재평가 | 손상 | 환산손익 | 기말 |

|---|---|---|---|---|---|---|---|---|---|

| 토지 | 26,971 | - | - | - | - | - | - | 77 | 27,048 |

| 건물 | 36,001 | - | - | - | (1,968) | - | - | 609 | 34,642 |

| 구축물 | 2,074 | 336 | - | - | (857) | - | - | 55 | 1,608 |

| 기계장치 | 46,632 | 6,529 | (1,614) | 5,648 | (11,017) | - | - | 1,007 | 47,185 |

| 정부보조금 | (91) | - | - | - | 18 | - | - | - | (73) |

| 차량운반구 | 326 | 22 | (105) | 58 | (74) | - | - | 2 | 229 |

| 공구와기구 | 7,935 | 1,247 | (2,483) | 2,537 | (6,091) | - | - | 200 | 3,345 |

| 정부보조금 | (1) | - | - | (58) | 1 | - | - | - | (58) |

| 비품 | 870 | 174 | (2) | 110 | (256) | - | - | 4 | 900 |

| 정부보조금 | - | (30) | - | (13) | 1 | - | - | - | (42) |

| 건설중인자산 | 4,942 | 4,846 | (9) | (8,884) | - | - | - | 65 | 960 |

| 사용권자산 | 2,634 | 271 | (91) | 25 | (680) | - | - | 84 | 2,243 |

| 합 계 | 128,293 | 13,395 | (4,304) | (577) | (20,923) | - | - | 2,103 | 117,987 |

4. 매출 및 수주상황

1. 매출에 관한 사항

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제36기 3분기 | 제35기 | 제34기 | |

|---|---|---|---|---|---|---|

| 광섬유 및 광학요소 제조 |

제품 | 광학렌즈류 | 수출 | 140,995 | 172,592 | 115,947 |

| 내수 | 201,339 | 295,648 | 335,500 | |||

| 합계 | 342,334 | 468,240 | 451,447 | |||

| 상품 | 광학렌즈류 | 수출 | 7,849 | 17,614 | 18,984 | |

| 내수 | 2,465 | 16,507 | 9,185 | |||

| 합계 | 10,314 | 34,121 | 28,169 | |||

| 합 계 | 수출 | 148,844 | 190,206 | 134,931 | ||

| 내수 | 203,804 | 312,155 | 344,685 | |||

| 합계 | 352,648 | 502,361 | 479,616 | |||

나. 판매경로 및 판매방법 등

(1) 판매조직

| 사업부 구분 | 구 성 | 비 고 | |

|---|---|---|---|

| 대표이사 | 영업본부 | 총괄임원(2명) | - |

| 수출영업 |

해외영업(8명) |

- | |

| 내수영업 | 국내영업(8명) | - | |

| 영업관리 | 영업관리(3명) | - | |

(2) 판매경로

| 구 분 | 거래처 | 비 고 |

|---|---|---|

| 수 출 | 해외 카메라모듈제작업체 | 당사 영업부에서 직접 판촉 활동함 |

| 내 수 | 국내 카메라모듈제작업체 | " |

(3) 판매방법 및 조건

| 구 분 | 대금 결제 조건 | 회수기준일 |

|---|---|---|

| 수 출 | L/C 및 T/T | 60일 |

| 내 수 | 현금 및 LOCAL L/C, 전자어음 | 60일 |

(4) 판매전략

① 스마트폰렌즈

: 스마트폰의 고성능화에 따른 선행기술개발로 시장에 대응하고 있으며, 초소형 카메라렌즈가 적용되는 시장을 대상으로 공략

② 차량용 카메라 및 차량용 부품

: 국내외 Major 차량용 부품업체 영업 및 선행기술 개발로 빠른 시장대응 및 신시장 개발

③ 램프모듈

: 자동차에 적용되는 램프 (할로겐Type, LED Type, HID Type)를 비롯한 초소형,

포터블 제품에 적용되는 LED 관련 부품을 대상으로 영업 확대

2. 수주상황

당사를 포함한 연결실체는 사업특성상 고객사와 기본거래계약을 체결하고 고객의 필요수량에 따라 1주일에서부터 3개월 미만의 단기 발주형식으로 통보 받고, 이를 생산 납품하는 형식을 취하고 있어 수주현황은 작성하지 않고 있습니다. 또한 현재 기본거래계약 외 건별 공급계약 체결은 이루어지지 않음을 알려드립니다.

5. 위험관리 및 파생거래

1. 시장위험과 위험관리

당사의 재무위험 관리는 영업활동에서 파생되는 시장위험, 신용위험 및 유동성위험을 최소화하는데 중점을 두고 있습니다. 당사는 이를 위하여 각각의 위험요인에 대하여 면밀하게 모니터링하고 대응하는 재무위험 관리정책 및 프로그램을 운용하고 있습니다.

재무위험 관리는 자금부서에서 주관하고 있으며, 사업부, 국외 종속회사와의 공조 하에 주기적으로 재무위험의 측정, 평가 및 헷지 등을 실행하고 글로벌 재무위험 관리정책을 수립하여 운영하고 있습니다.

당사의 재무위험관리의 주요 대상인 금융자산은 현금 및 현금성자산, 단기금융상품, 매도가능금융자산, 매출채권 및 기타채권 등으로 구성되어 있으며, 금융부채는 매입채무, 차입금 및 기타채무 등으로 구성되어 있습니다.

또한, 재무위험관리에 관한 상세한 사항은 연결주석 "30.재무위험관리"를 참고하시기 바랍니다.

2. 파생상품 등에 관한 사항

"해당사항 없음"

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

"해당사항 없음"

2. 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

(가) 명칭 : 광기술연구소, 광전자연구소, 광학필름연구소, 금형연구소

(나) 조직도

| 소 속 | 담당업무 | |

|---|---|---|

| 광기술연구소 | 연구개발팀 | 광학기구계사양 설계 검사 및 장비관리 |

| 광학계사양 설계, Flare Issue 관리/개발 | ||

| 경통에 대한 표준화 개발, 측정 및 평가 | ||

| 개발제품에 대한 성능 측정 및 평가 | ||

| 렌즈 성능 개발 | ||

| 광전자연구소 | SW설계팀 | 차재용 카메라 SW설계 및 성능 개발 |

| HW설계팀 | 광학계 카메라 회로 및 SW 개발 및 검증 | |

| 기구설계팀 | 차재용 카메라 기구설계 및 개발 | |

| 카메라렌즈팀 | 차량용 카메라렌즈 설계 및 성능 개발 | |

| 광응용팀 | 광학계제품 응용개발 | |

| 광학필름연구소 | 개발팀 | 광학필름 개발 및 신제품 개발 |

| 금형연구소 | 금형기술팀 | 금형 기술 연구 및 개발 |

(2) 연구개발비용

| (단위 :천원) |

| 과 목 | 제36기 3분기 | 제35기 | 제34기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 984,220 | 383,741 | 1,483,312 | - | |

| 인 건 비 | 6,742,120 | 8,888,729 | 7,842,201 | - | |

| 감 가 상 각 비 | 712,586 | 1,029,768 | - | - | |

| 위 탁 용 역 비 | 20,085 | 1,503 | - | - | |

| 기 타 | 3,588,617 | 3,080,078 | 3,013,105 | - | |

| 연구개발비용 계 | 12,047,628 | 13,383,819 | 12,338,618 | - | |

| 회계 처리 |

판매비와 관리비 | 12,047,628 | 13,383,819 | 12,338,618 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

3.41% | 2.66% | 2.57% | - | |

| 주1) | 연결기준이며, 한국채택국제회계기준에 따라 작성되었습니다. |

나. 연구개발 실적

1) CD, CD-ROM 의 pick up plastic 대물lens 개발

① 연구기관: ㈜세코닉스, 대우전자㈜, 대영정공㈜, 고등기술연구원

② 연구결과 및 기대효과

-. 고밀도 기록가능 광 pick up 설계 기술 확보

-. 핵심부품 개발 및 제조 기술 확보

-. 중소 부품업체의 기술력 향상 및 전문업체로서의 육성기반 확보

-. 관련기술의 저변확대

-. 광기기 핵심부품의 수입 대체

③ 상품화 내용

DVD광픽업용 대물렌즈로 사용

2) CCD/CMOS Image sensor 용 비구면 플라스틱 렌즈 개발

① 연구기관: ㈜세코닉스

② 연구결과 및 기대효과

-. 카메라폰의 수요 급증 및 초소형 렌즈 개발로 인한 매출액 증가

-. CIF: 화상통신의 확대로 인하여 수요 급속 증가

-. VGA: 표준화 및 자동화로 가격 down

-. 1.3Mega: 자동화를 통한 저가 제품 개발

-. 2Mega: 저가의 고해상도 렌즈 개발

-. 3Mega: 저가 제품 개발 (4P) 및 고해상도 제품 개발 (2G2P)

-. 5Mega: AF 기능을 갖춘 고해상도 제품 개발 (2G3P)

-. 3배줌 카메라 렌즈 개발

-. 노트북용 카메라 수요 증가

③ 상품화 내용

-. 핸드폰 카메라 렌즈

-. 노트북용 카메라 렌즈

3) DVD 광 Pick up 용 Tracking제어렌즈(회절렌즈)

① 연구기관 : ㈜세코닉스

② 연구결과 및 기대효과

-. 회절격자의 설계기법과 응용

-. 금형설계 능력 확보

-. 사출 성형 능력 및 평가기술 확보

-. 기타 선진국과 대등한 기술 공급

-. 수입 대체 효과 및 수출 증대

③ 상품화 내용

DVD 광 Pick up 용 렌즈로 사용

4) 레이저 프린터용 F-Theta 렌즈 개발

① 연구기관 : ㈜세코닉스

② 연구결과 및 기대효과

-. F-Theta 렌즈 설계 기술 확보

-. 110×15×15 ㎜크기의 사출능력 및 평가 기술 확보

-. F-Theta 렌즈의 국산화로 인한 수입대체 효과 및 수출증대 효과

③ 상품화 내용

레이저 프린터용 렌즈로 사용

5) CRT Projection TV 엔진 모듈 개발

(1) 주관기업: (주)세코닉스

참여기업: 디지털옵틱, 엔투에이

위탁연구기관 : 전자부품연구원, 청주대학교, 한국표준연구원

(2) 연구결과 및 기대효과

① 기술적인 면

-. 고해상도(HD grade) 투사렌즈 설계 기술 확보

-. 초정밀 대구경 플라스틱렌즈 금형설계 및 제작기술 확보

-. 고정밀 플라스틱 경통 설계 및 제작 기술 확보

-. 대형 고정도 플라스틱렌즈 고생산성 성형 및 코팅 기술 확보

-. CRT와 투사렌즈의 고신뢰성 optical coupling 기술 확보

-. 비구면 형상 정밀 측정 및 렌즈 MTF 측정 기술 확보

② 경제적인 면

-. 전량 수입에 의존하던 핵심 부품의 국산화로 수입대체 효과 및 수출 기여

. 2005년 기준 수입대체 : 년간 500억원, 수출 : 년간 500억원

-. 확보된 기술을 바탕으로 신규모델 시장에 선두 진입

(3) 상품화 내용

-. CRT Projection TV용 엔진 모듈 3기종 상품화

. Pro60 모델 : 5매 구성, 초기 모델

. Pro50 모델 : HD급, 동급 가격경쟁력 현재 최고

. HW65 모델 : Low depth TV용, HD급, 동급 가격경쟁력 현재 최고

. CH 모델 : 저가고기능 모델. 일반용, Low depth TV용,

HD급, 동급 가격경쟁력 현재 최고

. SNI, SCI 모델 : 미국, 유럽향 모델. 일반용, Low depth TV, HD급, Hybrid

type으로 특화 모델

6) DLP Optical Engine Module 개발

(1) 주관기업: (주)세코닉스

위탁연구기관 : 전자부품연구원, 한국표준과학협회, 청주대학교

(2) 연구결과 및 기대효과

가) 기술적인 면

-. 고해상도(Full HD grade) 투사렌즈 설계 기술 확보

-. 고해상도(Full HD grade) 조명렌즈 설계 기술 확보

-. 대형 고정도 플라스틱렌즈 및 Glass 렌즈의 고생산성 성형 및 코팅 기술 확보

-. 형상 정밀 측정 및 렌즈 MTF 측정 기술 확보

나) 경제적인 면

-. 전량 수입에 의존하던 핵심 부품의 국산화로 수입대체 효과 및 수출 기여

-. 확보된 기술을 바탕으로 신규모델 시장에 선두 진입

(3) 상품화 내용

-. 고품질 Full-HD급 DLP TV용 엔진모듈 상품화

-. DLP 프로젝터용 단촛점 및 Zoom 렌즈 상품화

-. DLP 프로젝터용 초소형, 모바일 렌즈 상품화

7) 차재용 카메라시스템

(1) 주관기업: (주)세코닉스

(2) 연구결과 및 기대효과

가) 기술적인 면

-. 초광각,저왜곡, 소형 렌즈 설계기술 확보

-. 역광 보정 설계기술 확보

-. 소형/Low Cost化 설계

-. 전기적 광축 미세조정기능 대응설계

-. 광 Dynamic Range 신호처리 설계기술

-. Wide Spectrum Range Sensitivity 구현 회로 설계

-. Image focus에 대한 온도영향 최소화 --> 정밀 기구 설계

-. 방수카메라 구조설계

-. 소형화/고생산성화 설계

-. 영상(EIAJ CHART)의 FOCUSSING 장비 기술확보

-. 자동차 후진시 기준점(BUMPER LINE) 위치 조정설비 기술 확보

-. 신뢰성 장비(CHAMBER,ESD) 기술 확보

-. 화상 TUNNING 장비 기술 확보

-. 기타(Power Supply,osillosope,decorder,multimeter) 의 기술 확보

나) 경제적인 면

-. 시장의 형성 초기화로 부품이 전량 수입에 의존하고 있어 핵심 부품의

국산화로 수입대체 효과 및 시장 선점의 우위 확보

-. 선진기술 확보를 통한 해외 영업 강화

(3) 상품화 내용

-. 최고급 차량용 Back-view Camera개발

-. Corner-view, Side-view, Front-view, Night-vision Camera 추가 개발

8) PDP용 Contrast향상 Film개발

(1) 주관기업: (주)세코닉스

위탁기관: 표준과학연구원

(2) 연구결과 및 기대효과

가) 기술적인 면

-. Roll to Roll 공정기술 확보

-. 대면적 후막 코팅기술 확보

-. 대면적 Micro 노광 기술 확보

-. PSA 제조 및 Lamination 기술 확보

-. Pattern 설계 기술 확보

-. Waveguide 설계 기술 확보

-. Photo-resist Formulation기술 확보

나) 경제적인 면

-. 전량 수입에 의존하던 핵심 부품의 국산화로 수입대체 효과 및 수출 기여

-. 선진기술 확보로 대면적 광기능성 Film 시장 진입

(3) 상품화 내용

-. 50“, 63”급 대형 PDP TV용 Contrast향상 필름개발

-. 기 확보 기술을 이용한 LCD LED BLU용 확산 sheet 개발

9) 비구면 유리 렌즈 성형용 금형 제작 및 성능향상 기술

(1) 주관기업: (주)세코닉스

위탁기관: 한국광기술원

(2) 연구결과 및 기대효과

가) 기술적인 면

-. 비구면 설계기술과 Glass렌즈 성형용 금형코어 제작기술로 이미지센서의

고화소 기술력 확보 및 디지털카메라에 가까운 성능을 구현하고 소형,경량화

-. 정밀 GMP기술과 초정밀 코어제작 , 코아 연마기술 확보로 플라스틱렌즈 기술 을 혼용하는 Hybrid형 렌즈 기술 확보

나) 경제적인 면

-. 초소형, 초박형 카메라폰용 광학계 개발 및 고화소(8M이상)급의 카메라폰의 영상기술확보를 통한 가격 경쟁력확보

(3) 상품화 내용

-. 고화소급 휴대폰용 카메라 렌즈 개발

-. 10메가 픽셀급 및 10메가픽셀급 화상 통신용 듀얼 카메라 적용

10) 광량 LED국산화를 통한 복합 기능 LED 전조등 개발

(1) 주관기업: 현대모비스(주)

참여기관: 삼성LED, 세코닉스, 에이팩, 디페트엠, 세라트론,

한국광기술원, 서울대학교

(2) 연구결과 및 기대효과

가) 기술적인 면

-. 플라스틱 비구면 렌즈 : Audi R8, Lexus LS600 대비 대 구경 플라스틱 비구면 렌즈 개발로 성형성, 치수 정밀도 (25um이내) , 투과율, 성형Cycle 우수한 기술확보

나) 경제적인 면

-. 양산 전 LED 복합기능 전조등의 기술 확보로 양산 개발시 문제점 감소 및

품질 향상 기대

-. 자동차 환경에 대응하는 고 신뢰성, 고광량 LED와 광학 설계기술, 핵심 부품 개발 기술을 통한 건축, 해양, 항곡, 일반 조명 사업 분야에 확대 적용함으로써 새로운 시장 개척, 일자리 창출, 수입 대체 효과

(3) 상품화 내용

-. 국내외 대형 고급차종에 LED전조등 적용예정

11) LED기반 연출용 Digital 조명 기기 개발

(1) 주관기업: (주)세코닉스

위탁기관: 한국조명기술연구소

(2) 연구결과 및 기대효과

가) 기술적인 면

-. LED 기반 연출용 Digital 조명 기기는 Projection의 Zooming 기능을 도입하여 투영 각도를 자유롭게 변경할 수 있는 최초의 전시용 조명 기기임.

나) 경제적인 면

-. 기존 조명 제품은 환경에 유해한 수은이 들어가는 광원을 많이 이용하고 있으 며 그 효율 또한 매우 낮아 전기 소비의 주요 대상이며 단일 각도로만 투영이 되어 일정 부분만 비출 수 있는 구조이나, 본 조명기기는 LED를 이용 한 저전력 조명 기기로, 에너지 절약 효과가 클 뿐 아니라 친환경 조명기기 이 며 또 Projection Zooming 기능을 활용하기 때문에 특정 부분이 아닌 전시 제품의 크기 등에 따라 비출 수 있는 영역을 변경할 수 있음.

(3) 상품화 내용

-. 제품 Display 조명 , 무대 조명, 박물관 조명등에 적용가능

12) LED 광원을 이용한 WVGA급 멀티미디어 UST 피코 프로젝터 개발

(1) 주관기업: (주)세코닉스

위탁기관: 앳폰 주식회사

(2) 연구결과 및 기대효과

가) 기술적인 면

-. DLP(Digital Light Processing)시스템을 기반으로 TI社의

(Texas Instrument) DMD Chipset(Digital Micro Mirror Device)과 고휘도 LED 를 이용하여 WVGA(854*480)급의 고해상력 및 우수한 선명도로 장소제약 없이 10 ~ 130Inch까지 구현 가능한 단초점(투사비 0.55이하)의 초소형 포터블 디스 플레이 개발

나) 경제적인 면

-. 순수 국내기술력으로 개발하는 최초의 피코프로젝터로 현재 시장내 제품의 95%이상 핵심 광학부품 수입 및 아웃소싱 개발되고 있는점으로 볼때 세계 최초 단초점 피코프로젝터 개발로 국내외 시장 선점 가능.

-. 장소 제약 없이 영상구현이 가능하기 때문에 시각적 효과를 이용한 신규시장 창출.

(3) 상품화 내용

-. 소형 포터블 프로젝터, 광고용 리어 스크린, 차량용 AV시스템, 완구류등 다양한 분야에 적용가능

13) 주차/차선변경 운전자지원을 위한 고화질 3D-HDR

(High Dynamic Range) 카메라 및 통합 영상처리 모듈 개발

(1) 주관기업: (주)세코닉스

참여기관: 현대모비스, 엠아이웨어, 모비넷피아, 이미지넥스트, 오라컴, 솔루션 링크, 자동차부품연구원, 울산대

가) 기술적인 면

-. In Vehicle Network(이하, IVN)과 연계하여 재사용성, 범용성 확장성을 갖는 차량용 SW 플랫폼 기반 영상합성, 영상검출, 영상전송을 종합적으로 수행 할 수 있는 HD-HDR급 카메라, 통합 영상처리 모듈, 교통사고를 미연에 방지 할 수 있는 주차/차선변경 운전자지원 시스템 기술 개발

나) 경제적인 면

-. 사업 추진을 통해 산출되는 핵심 HW요소 기술인 HD급 HDR 카메라 Ass'y 개발과 시스템 통합을 위한 통합영상처리 ECU모듈의 상용화 개발, 핵심 SW 요소 기술인 HDR 카메라 영상 보정 기술 및 광축조정 기술 개발을 추진하고, HD급 HDR 카메라 및 통합 영상처리 모듈 제품 상용화를 위한 양산신뢰성 평가 및 고도화 추진.

(2) 상품화 내용

-. HD-HDR 카메라를 포함한 통합 영상처리 시스템형태로 국내외 고급차종에 적용중이며, 향후 해외OE 자동차 생산 회사에 납품할 수 있도록 제품 생산력 및 성능 추가 개발 중.

14) 운전자 전방 주시 집중도 향상을 위한 가상 이미지 거리 7.5M 이상

HUD 시스템 개발

(1) 주관기업 : (주)세코닉스

참여기관 : 현대모비스, 그린광학, 에이엔피크리비즈, 퓨전소프트, 서울대학교

산업협력단, 자동차부품연구원

가) 기술적인 면

-. 운전자 전방 주시 집중도 향상을 위하여 최적의 Graphical User Interface

Design을 발굴 검증하며 차량 내부정보(In Vehicle Network, 이하 IVN)와

네비게이션 정보, 첨단안전운전지원시스템(Advanced Driver Assistance

System, 이하 ADAS) 정보를 통합 표시하는 증강현실 기반의 차량용 HUD

시스템 개발

나) 경제적인 면

-. 첨단운전보조시스템(ADAS)과 융합을 통한 증강현실 기반의 새로운 형태의

HUD를 개발하여 새로운 시장 개척 가능.

-. 국산화를 통한 해외 제품 의존도를 낮추며 현재 기술보다 진보된 기술을 통한 시장 확대 및 수출 증대.

(2) 상품화 내용

-. 국내외 고급차종에 적용되고 있는 제품을 국산화하여 주요 고객사 및 해외

유수 업체에 수출 진행을 위하여 제품 생산력 및 성능 추가 개발 중.

7. 기타 참고사항

가. 산업의 특성

광학 부문은 모바일 카메라 렌즈, 차량용 카메라 렌즈 및 모듈, 소형 프로젝터, Flash Lens, 확산렌즈, 전장용 사출제품 등으로 구성되어 있습니다.

이런 광학 산업은 2000년대 초반 카메라가 휴대폰에 장착되기 시작한 이후 급격한 성장을 이어 왔습니다. 처음에는 VGA급의 카메라로 시작하였으나 점진적인 개발과정을 거쳐 현재는 1억화소까지 개발이 되어 있습니다. 2020년 이후 휴대폰 판매량의 성장세는 둔화된 상태이나 최근 휴대폰에는 4~5개의 카메라가 장착되고 있어 휴대폰 판매량 대비 카메라의 수요는 꾸준히 성장하고 있습니다.

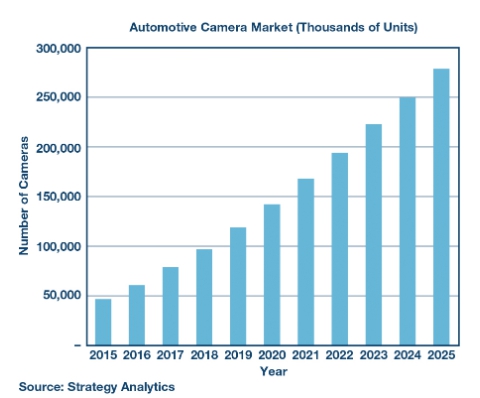

차량용 카메라의 경우 미국, 유럽, 일본에서 상용화가 진행된 이후 국내에서도 도입이 시작되었으며 국내 특성상 신규 기술이 적용된 차량에 대한 선호도가 높아 빠른 성장이 이루어졌으며, 전 세계적으로 보행자의 안전에 대한 우려가 증대되고 운전자와 보행자의 안전을 위한 규제가 강화됨에 따라 지속적으로 수요가 증가하고 있습니다. 또한 ADAS(첨단 운전자 보조 시스템) 및 자율주행차에 있어 카메라의 중요성이 더욱 높아지고 있어 신규 출시되는 차량에 다수의 카메라가 장착되고 있습니다. 이런차량용 카메라 시장의 높은 성장성은 지속적으로 이어질 것으로 전망됩니다.

더불어 차량용 카메라 외 광학기술과 차량이 결합되는 기술에 대한 개발속도가 빨라지고 있으며 Adaptive Driving Beam, Communication Lamp, Window Display 등 광학기술이 적용된 제품이 개발되고 있어 향후 성장이 예상되고 있습니다.

광학 필름 부문은 글로벌 TV시장의 성장둔화로 수량기준의 성장은 정체되고 있으나대화면, 고화질 TV에 대한 고객 요구로 프리미엄 TV 시장의 비중은 꾸준히 증가하고 있습니다. TV의 대형화 및 고해상도의 요구로 인해 성능 향상에 필요한 다양한 종류의 필름이 개발되고 있으며 QLED TV 및 심전도 센서용 필름, 3D Film 등 적용분야의 다양화를 비롯하여 지속적인 성장이 예상되고 있습니다.

나. 산업의 위치

당사는 핵심사업인 광학부문에 전념하고 있습니다. 광학부문은 모바일 카메라 렌즈, 차량용 카메라 렌즈 및 모듈, 광학부품 (AR, VR, LED확산렌즈), Head Lamp 및 RearLamp, Optical 필름 등 다양한 제품으로 구성되어 있습니다. 광학부품 각 세부 모델별 생산물량이 상이하며 객관적인 리서치 자료 등을 통한 공식적인 국내시장 점유율을 파악할 수 없습니다. 그러나 당사의 기술과 품질, 생산물량 측면에서 경쟁사들에 비해 상대적으로 비교우위에 있으며 이를 공고히 하고자 지속적인 연구개발을 진행하고 있습니다.

다. 시장여건 및 영업의 개황

㉠ 스마트폰용 카메라 렌즈

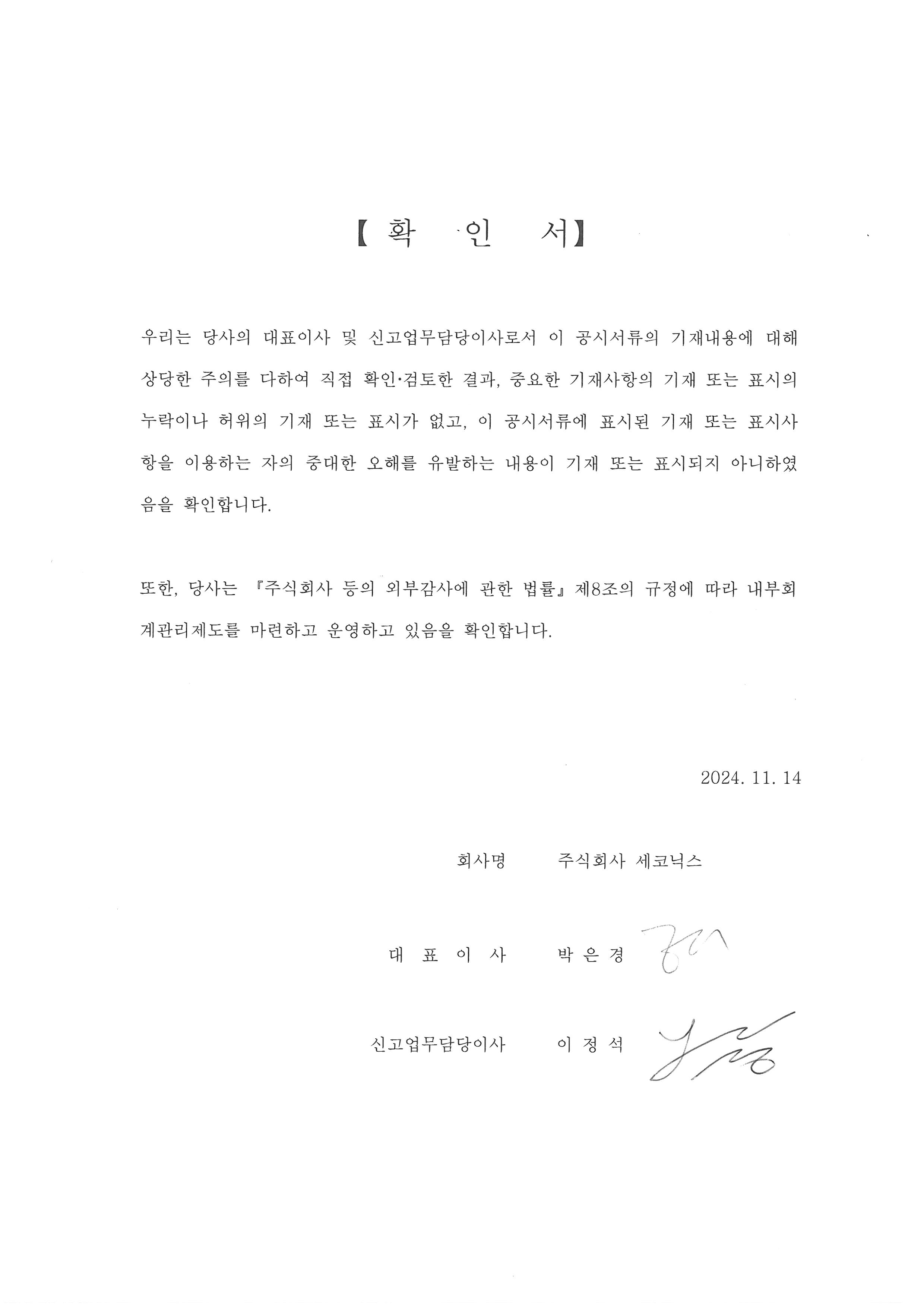

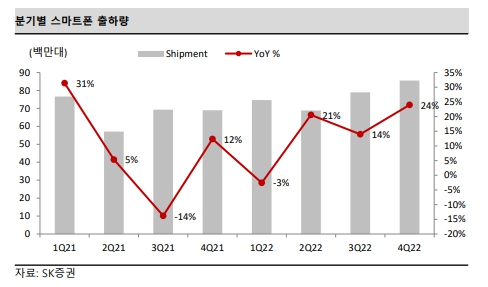

시장조사업체 카운터포인트리서치에 따르면, 2023년 전 세계 스마트폰 출하량은 약 11.6억대로 2022년 대비하여 3%정도 감소한 것으로 집계되었습니다.

이는 글로벌 경기 침체에 따른 영향으로 10년만에 최저치를 기록하였습니다. 다만, 2023년 하반기부터 다시 성장세로 돌아서면서 2024년은 시장 회복이 기대되고 있습니다.

|

|

스마트폰 출하량 (idc) |

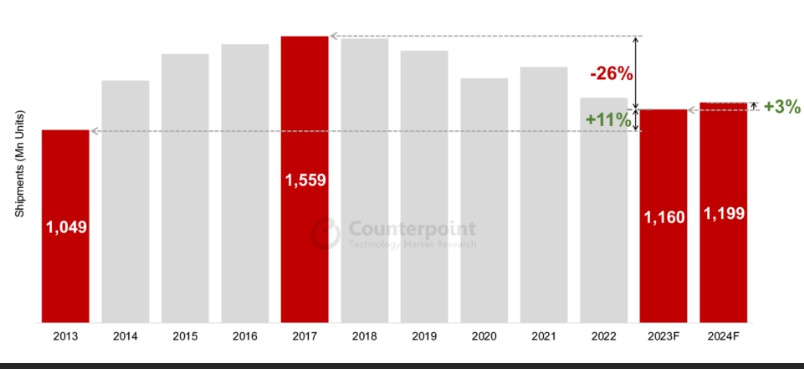

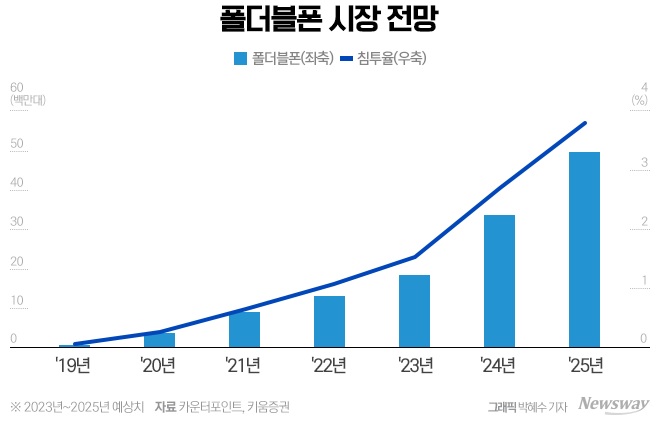

2020년부터 폴더블폰, 5G 시장의 성장을 전망하고 있었으며, 2023년 4분기 기준 5G스마트폰의 전세계 누적 출하량이 20억대를 넘어섰습니다. 5G 스마트폰이 출시된지5년만의 결과입니다.

|

|

스마트폰 판매량, 5G 비중 |

당사의 주요고객인 삼성전자의 경우는 2020년 2.5억대 출하량에서 2021년 2.7억대의 출하량을 기록하며 전년대비 8%의 성장율을 기록하였으나, 2022년은 당초 3억대의 출하량을 전망하였으나 러-우 전쟁 및 인플레이션에 따른 경기둔화로 인해 2.6억대 수준의 판매량으로 당초 목표에 달하지 못했습니다. 2023년 또한 글로벌 경기침체의 영향이 이어지며 2.3억대 판매량을 보였습니다.

|

|

삼성전자 스마트폰 분기별 출하량 전망 |

다만, 2019년부터 시작한 고객사의 폴더블폰 시장이 매년 성장을 지속하고 있으며 2021년 약 700만대에서 2022년은 약 1,000만대 정도이며 2023년은 1,590만대를 달성하였습니다. 2024년은 2023년 대비 11% 정도의 성장을 전망하고 있습니다.

|

|

폴더블폰 시장 전망 |

2023년은 글로벌 인플레이션 영향으로 인한 실물경제의 위축 영향으로 판매량이 예상에 미치지 못하였습니다. 2024년은 당사가 보유한 강점을 살려 실적이 개선될 수 있도록 최선을 다하겠습니다.

㉡ 차량용 카메라 렌즈 / 모듈

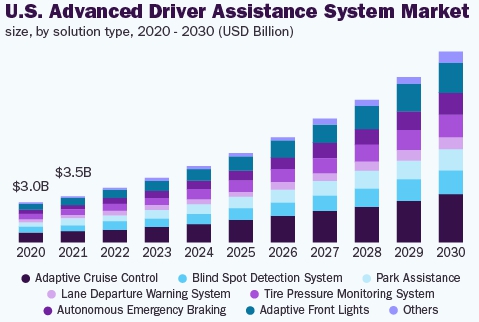

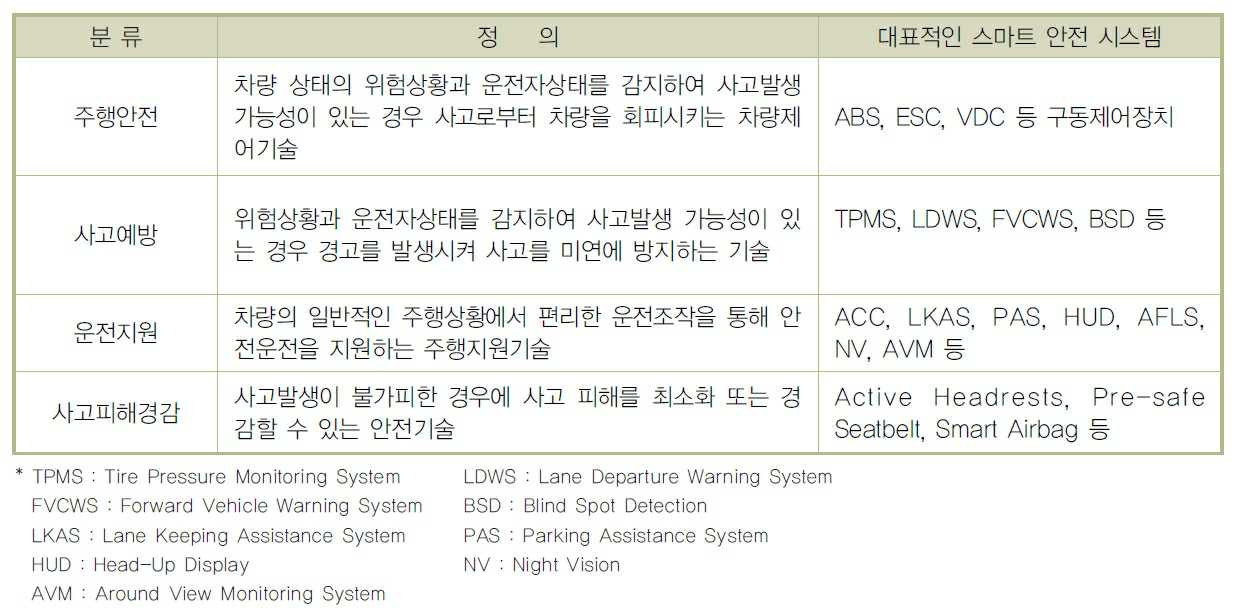

최근 자동차 기술에 차세대 전기전자, 정보통신, 지능제어 기술을 융합하여 자동차 내외부의 상황을 실시간 인식하여 고안전/고편의 기능을 제공할 수 있는 인간 친화적 자동차 등 안전에 대한 기술 개발요구가 증대되고 있으며, 이러한 기대에 부응하기 위하여 유럽의 경우 2017년 유럽신차안전도평가(Euro NCAP)에 LDWS (차선인식), AEB (자동긴급제동) 등 능동안전 시스템이 평가 항목으로 추가되었으며, 2018년부터 출시되는 신차에 대한 의무장착화가 시행되었습니다. 그리고 Euro NCAP 2025 로드맵에 따르면 2020년부터 운전자 모니터링 시스템을 평가 항목에 반영하는 등 글로벌 안전가이드라인이 강화되고 있습니다.

북미에서는 미국 도로교통안전국 (NHTSA)의 주도로 후방카메라 의무장착화 법안이통과되어 신차에 대한 의무장착이 이루어지는 등 차량용 카메라에 대한 시장이 급격하게 성장하고 있습니다.

고안전, 고편의 기능이 탑재된 자동차 수요의 증가에 따라, 차량용 카메라의 보급이 점진적으로 증가하고 있는 추세입니다. 안전사양에 대한 소비자의 선호도 증가와 주요 국가에서 의무장착의 확대로 스마트카와 관련된 ADAS(첨단 운전자 보조 시스템)관련 부품 시장의 높은 CAGR이 전망되고 있습니다.

|

|

adas 시장규모 및 전망 |

* 차량용 카메라 시장 전망

|

|

차량용 카메라 시장 전망 |

|

|

스마트 안전시스템 |

당사는 2007년 차량용카메라 개발을 시작으로, 국내 차량용 카메라 기술개발의 개척자로서 MEGA급 디지털 카메라, 조향연동카메라, LDWS(차선인식), LKAS(차선유지지원), FCW(전방추돌경고), 이더넷 카메라, HBA(하이빔어시스트), DSW(운전자상태인식), CMS(Camera Monitor System), PIS(Passenger Interaction System)등의 기술개발을 주도하고 있으며, HUD (헤드업디스플레이)는 이미 완성된 기술을 통해 국내외 고객사와 추가 개발을 진행하고 있으며, 향후 자동차 카메라 수요 증가에 대하여 적극적으로 대비하고 있습니다.

주요 고객사로는 현대모비스, 르노삼성, 미국 젠텍스, 유럽 컨티넨탈, GMDAT, TATA DW 등이 있으며, 이를 바탕으로 미국을 비롯한 유럽 등 해외 자동차(내연차 및 전기차) 시장 진출을 위한 노력이 지속되고 있습니다.

현재 카메라 옵션장착율이 지속적으로 증가하고 있으며 고급차를 중심으로 SVM(Surround View Monitor) 및 측방카메라, 전방카메라, DSM(운전자상태인식)을 포함한 In-Cabin(차량 내부인식 카메라) 등의 장착율이 증가하고 있습니다.

그리고, 2017년의 사드사태 이후 부진했던 흐름이 2018년부터 점진적으로 개선되고있습니다. 2019년 상반기는 유럽시장의 판매가 다소 저조하였으며, 하반기는 미중 무역전쟁 등의 영향으로 미국시장, 중국시장에 대한 판매가 저조한 흐름을 보였습니다. 그리고 2020년은 코로나 바이러스 영향으로 전방산업인 완성차 업체의 셧다운이발생하는 등의 영향을 받았으며, 2021년 2분기부터 지속되고 있는 차량용 반도체 수급 부족으로 2022년 상반기는 계획보다 부진한 상황이였으나 하반기 들어 회복하는 흐름을 보였으며 2023년부터 2024년 현재까지의 판매량이 흐름을 이어가고 있습니다. 현재시장에서 전기차 및 자율주행차에 대한 기대가 많은 만큼 신규기술이 적용된 차량이 많아 질 것으로 예상되고 있습니다.

㉢ 광학부품

피코(PICO)프로젝터는 일반적으로 1인치(2.52센티미터) 이하 크기에 LED를 광원으로 사용하는 초소형 프로젝터를 말합니다. 기존의 프로젝터가 영화상영 및 프리젠테이션용 등에 사용되는 대형제품이 주를 이루었다면 최근 스마트폰 LTE, 5G시장의 성장으로 동영상의 이용이 폭발적으로 증가하고 있습니다. 또한 카메라, 캠코더 등의제품에서 피코프로젝터를 내장하여 모니터 기능을 강화하는 복합형 상품의 증가와 함께 로봇시장 확대로 포터블 기능이 강화된 초소형 프로젝터가 주목 받고 있습니다.

또한, 피코프로젝터용 모듈을 이용한 게임기 개발, Tablet용 피코의 개발 등 신제품에 적용하기 위한 국내외적 노력이 진행되고 있습니다.

최근 광학계 부품은 소형프로젝터에서 VR(가상현실), AR(증강현실)로 변화가 진행되고 있습니다. 당사는 광학 전문 기업으로서 주요 고객사의 VR 제품에 광학용 렌즈를 2015년부터 납품을 진행하였으며 AR 제품으로는 Smart Glass에 적용되는 Near Eye Projector를 PICO 프로젝터로 개발하여 신규 고객사에 2017년말 부터 납품이 시작되었습니다. 현재는 MR(Mixed Reality, 혼합현실)에 대한 개발이 진행되고 있습니다. MR은 VR과 AR의 장점을 혼합한 형태로 현실세계와 가상세계 정보를 결합하여 두 가지 정보를 융합시키는 공간을 만들어내는 기술입니다. 간접체험을 경험할 수있는 의료, 자동차 및 로봇 산업 부문등 다양한 분야에 적용 가능합니다.

당사는 광학부품의 신규시장 형성에 발맞춰 다양한 기술개발이 진행되고 있으며 향후 진보된 기술을 적용한 신제품이 당사의 경쟁력을 높여줄 것으로 기대하고 있습니다.

그리고 LED(Light Emitting Diode,발광다이오드)는 전기에너지를 빛에너지로 변환시키는 반도체 광원으로서, 고효율로 빛을 방출하는 반도체소자와 광원모듈을 제조하고, 이를 이용하여 LED조명과 LED응용 융복합 제품을 제조하는 기술 및 관련 산업으로서 일반조명 뿐만아니라 노트북, TV등 중대형 LCD와 자동차 조명 등으로 적용범위를 확대하고 있습니다. 이에 당사는 LED조명 뿐만 아니라 TV용 LED 제품과 차량용 LED 제품, 휴대폰용 Flash Lens 제품 등을 주요 고객사에 납품하고 있으며, 이들 고객사와 함께 Needs에 맞는 기술개발과 다양한 신규제품 개발에 노력을 경주하고 있습니다.

㉣ 광학필름 사업

OLED TV는 2016년 이후 지속적인 성장을 보이고 있으며 기존 UHD TV 관련 Film의 새로운 기술변화를 통한 초대형, 고품질의 TV시장이 확대되고 있습니다.

당사는 2013년에 독자적인 기술을 바탕으로 OLED TV에 사용되는 Optical Film 개발에 성공하여 주요 고객사에 납품하며 그 기술력을 인정 받았습니다. 2019년 중반부터 8K급 QLED에 적용되는 시인성개선 Film을 양산 시작하였으며 향후 관련 시장성장에 따른 판매량 증가를 기대하고 있습니다. 또한 기존 Deco Film등의 Upgrade를 통해 스마트워치의 심박센서, 당뇨측정 등 다양화 되고 발전된 기술 개발 및 신제품 개발로 주요 고객사와 긴밀한 협력을 통한 매출 증가를 위하여 최선의 노력을 기울이고 있습니다. 2023년부터 글로벌 인플레이션에 따른 경기침체로 인해 고객사 판매량 저하에 따라 당사 판매량 또한 예상보다 회복이 늦어지고 있습니다.

㉤ Lamp 사업

Lamp류의 경우 설계, 개발 및 양산에 있어 상당한 기술을 요하고 있으며, 자동차의안전에 중대한 영향을 주는 주요 부품으로 자리잡고 있습니다. 2016년부터 새롭게 시작한 Lamp 사업은 자동차 램프용 Projection Unit Ass'y 및 Fog Lamp Ass'y를 주로 생산하고 있으며 이에 필요한 Glass Lens 성형 및 Mg/Al Die Casting, Al증착, 조립 등 일괄 생산라인을 구축하고 있습니다. 점차 대형화, 전문화, 모듈화 추세로 진행중인 자동차 부품업계의 Trend에 대응하기 위하여 기술연구를 통한 경쟁력 강화 및 노하우를 구축하여 신뢰도를 높이고 경쟁력을 확보하기 위하여 최선을 다하고 있습니다. 에스에이엘의 안정적인 생산력 확보 및 SEKONIX POLAND의 생산 안정화를 통해 점차 당사의 주요 사업부문으로서 자동차 전장부문의 성장을 견인할 것입니다. POLAND 법인은 다양한 차종의 Lamp를 개발대응하고 있으며 체코 및 슬로바키아 시장을 중심으로 유럽시장에 대한 전초기지로서 역량을 확대할 계획입니다.

또한, POLAND 법인의 경우 2018년 하반기부터 매출액이 증가하였으며, 2019년은생산능력 대비 안정적인 매출을 달성하였습니다. 다만, 손익측면이 다소 부족한 부분은 고객사와의 생산협의 그리고 자체 물류 및 공정개선을 통해 개선을 진행하고 있습니다. 2020년 개선된 실적을 위한 노력이 진행되어 왔으나 코로나 바이러스의 영향으로 유럽지역의 고객사 셧다운 등의 이슈가 있어 당초 계획에는 미치지 못하였습니다. 2021년은 코로나 바이러스로 인해 정체되었던 판매가 회복되어 실적이 개선되었으며 2022년은 LED모듈이 채용된 램프가 증가되어 실적이 개선되고 2023년 또한 그 흐름이 이어졌습니다. 다만, 달러 강세로 인해 환율 측면에서 아쉬운 흐름 또한 2024년 현재까지 이어지고 있습니다.

라. 조직도

|

|

조직도 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무제표 (K-IFRS 적용)

| (단위 : 백만원) |

| 과 목 | 제36기(2024년) 3분기 검토를 받지않은 재무제표 |

제35기(2023년) 감사를 받은 재무제표 |

제34기(2022년) 감사를 받은 재무제표 |

|---|---|---|---|

| 유동자산 | 140,310 | 144,991 | 145,234 |

| -현금및현금성자산 | 13,040 | 11,636 | 9,832 |

| -재고자산 | 77,507 | 75,385 | 81,637 |

| -기타유동자산 | 49,763 | 57,970 | 53,765 |

| 비유동자산 | 130,808 | 140,485 | 157,112 |

| -유형자산 | 117,987 | 128,293 | 142,573 |

| -무형자산 | 2,939 | 2,512 | 2,945 |

| -기타비유동자산 | 9,882 | 9,680 | 11,594 |

| 자산총계 | 271,118 | 285,476 | 302,346 |

| 유동부채 | 117,711 | 142,465 | 153,279 |

| 비유동부채 | 22,553 | 19,746 | 38,665 |

| 부채총계 | 140,264 | 162,211 | 191,944 |

| 자본금 | 7,396 | 7,396 | 7,396 |

| 자본잉여금 | 47,147 | 47,147 | 47,147 |

| 이익잉여금 | 64,238 | 57,980 | 46,676 |

| 기타자본항목 | (3,061) | (3,062) | (3,062) |

| 기타포괄손익누계액 | 14,878 | 13,627 | 12,156 |

| 지배주주지분 | 130,598 | 123,088 | 110,313 |

| 소수주주지분 | 256 | 177 | 89 |

| 자본총계 | 130,854 | 123,265 | 110,402 |

| 매출액 | 352,648 | 502,361 | 479,616 |

| 영업이익 | 11,449 | 16,166 | 6,156 |

| 연결당기순이익 | 8,119 | 11,379 | (2,164) |

| 지배기업 소유주지분 | 8,040 | 11,381 | (2,165) |

| 비지배지분 | 79 | (2) | 1 |

| 기본주당이익 (단위:원) | 550 | 778 | (148) |

| 희석주당이익 (단위:원) | 550 | 778 | (148) |

| 연결에 포함된 회사수 | 7 | 6 | 5 |

| 주1) 제36기 연결재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 검토를 받지않은 재무제표 입니다. |

| 주2) 제35기 연결재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 감사를 받은 재무제표 입니다. |

| 주3) 제34기 연결재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 감사를 받은 재무제표 입니다. |

나. 요약별도재무제표 (K-IFRS 적용)

| (단위 : 백만원) |

| 과 목 | 제36기(2024년) 3분기 검토를 받지않은 재무제표 |

제35기(2023년) 감사를 받은 재무제표 |

제34기(2022년) 감사를 받은 재무제표 |

|---|---|---|---|

| 유동자산 | 120,601 | 119,237 | 111,038 |

| -현금및현금성자산 | 9,326 | 6,175 | 6,712 |

| -재고자산 | 45,958 | 43,075 | 38,682 |

| -기타유동자산 | 65,317 | 69,987 | 65,644 |

| 비유동자산 | 99,413 | 107,005 | 122,458 |

| -유형자산 | 47,914 | 53,061 | 63,317 |

| -무형자산 | 886 | 410 | 524 |

| -기타비유동자산 | 50,613 | 53,534 | 58,617 |

| 자산총계 | 220,014 | 226,242 | 233,496 |

| 유동부채 | 98,794 | 114,271 | 118,742 |

| 비유동부채 | 18,631 | 15,117 | 33,464 |

| 부채총계 | 117,425 | 129,388 | 152,206 |

| 자본금 | 7,396 | 7,396 | 7,396 |

| 자본잉여금 | 47,149 | 47,149 | 47,149 |

| 이익잉여금 | 42,752 | 37,017 | 21,454 |

| 기타자본항목 | (3,061) | (3,062) | (3,062) |

| 기타포괄손익누계액 | 8,353 | 8,353 | 8,353 |

| 자본총계 | 102,589 | 96,854 | 81,290 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 매출액 | 295,496 | 425,062 | 409,033 |

| 영업이익 | 9,080 | 19,841 | 7,683 |

| 당기순이익 | 7,593 | 15,551 | (1,463) |

| 기본주당이익 (단위:원) | 519 | 1,063 | (100) |

| 희석주당이익 (단위:원) | 519 | 1,063 | (100) |

| 주1) 제36기 재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 검토를 받지않은 재무제표 입니다. |

| 주2) 제35기 재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 감사를 받은 재무제표 입니다. |

| 주3) 제34기 재무정보는 K-IFRS를 적용하여 작성된 것이며 외부감사인의 감사를 받은 재무제표 입니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 36 기 3분기말 2024.09.30 현재 |

|

제 35 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 36 기 3분기말 |

제 35 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

140,310,441,314 |

144,991,026,989 |

|

현금및현금성자산 |

13,040,273,669 |

11,636,354,360 |

|

단기금융상품 |

14,435,499 |

|

|

매출채권 |

40,208,385,211 |

49,753,930,928 |

|

단기대여금 |

12,020,000 |

5,040,000 |

|

미수금 |

2,711,475,744 |

417,614,489 |

|

미수수익 |

738,521 |

506,355 |

|

선급금 |

2,836,397,264 |

1,926,254,545 |

|

선급비용 |

2,216,194,443 |

1,305,704,159 |

|

부가세대급금 |

1,777,995,048 |

4,247,950,593 |

|

당기법인세자산 |

31,330 |

298,391,923 |

|

재고자산 |

77,506,930,084 |

75,384,844,138 |

|

비유동자산 |

130,807,911,624 |

140,484,980,723 |

|

장기금융상품 |

1,447,081,876 |

1,249,298,925 |

|

장기대여금 |

10,760,000 |

|

|

기타포괄손익공정가치측정금융자산 |

22,792,463 |

22,832,843 |

|

유형자산 |

117,986,981,964 |

128,293,203,677 |

|

무형자산 |

2,939,298,669 |

2,511,790,817 |

|

이연법인세자산 |

7,886,115,400 |

7,898,947,416 |

|

보증금 |

525,641,252 |

498,147,045 |

|

자산총계 |

271,118,352,938 |

285,476,007,712 |

|

부채 |

||

|

유동부채 |

117,711,228,902 |

142,465,268,570 |

|

매입채무 |

29,756,087,274 |

41,617,087,429 |

|

미지급금 |

11,641,737,670 |

11,424,805,680 |

|

단기차입금 |

65,575,951,664 |

71,229,800,563 |

|

유동성장기차입금 |

3,231,005,245 |

11,501,659,756 |

|

유동성리스부채 |

610,692,630 |

738,917,695 |

|

유동파생상품부채 |

85,150,933 |

|

|

당기법인세부채 |

954,313,788 |

703,194,672 |

|

미지급비용 |

1,834,296,223 |

2,510,857,744 |

|

미지급배당금 |

68,000 |

|

|

선수금 |

1,266,440,188 |

677,433,508 |

|

예수금 |

1,072,040,111 |

1,008,264,961 |

|

계약부채 |

217,343,810 |

107,868,647 |

|

판매보증충당부채 |

1,531,252,299 |

860,226,982 |

|

소송충당부채 |

20,000,000 |

|

|

비유동부채 |

22,552,961,142 |

19,745,652,008 |

|

장기미지급금 |

114,721,643 |

116,168,997 |

|

장기차입금 |

7,032,139,121 |

4,218,126,176 |

|

리스부채 |

1,124,625,050 |

1,399,882,672 |

|

퇴직급여부채 |

13,864,015,903 |

13,566,010,154 |

|

이연법인세부채 |

417,459,425 |

445,464,009 |

|

부채총계 |

140,264,190,044 |

162,210,920,578 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

130,597,878,330 |

123,088,554,869 |

|

자본금 |

7,396,401,500 |

7,396,401,500 |

|

보통주자본금 |

7,396,401,500 |

7,396,401,500 |

|

자본잉여금 |

47,147,016,737 |

47,147,016,737 |

|

주식발행초과금 |

40,740,651,250 |

40,740,651,250 |

|

기타자본잉여금 |

6,406,365,487 |

6,406,365,487 |

|

이익잉여금 |

64,238,477,032 |

57,980,041,860 |

|

법정적립금 |

1,675,755,389 |

1,529,472,419 |

|

임의적립금 |

686,500,000 |

686,500,000 |

|

미처분이익잉여금 |

61,876,221,643 |

55,764,069,441 |

|

기타자본항목 |

11,815,983,061 |

10,565,094,772 |

|

자기주식 |

(3,061,891,634) |

(3,061,891,634) |

|

해외사업환산이익 |

3,777,099,333 |

2,526,179,103 |

|

재평가잉여금 |

11,585,179,945 |

11,585,179,945 |

|

기타포괄손익공정가치측정금융자산평가손실 |

(484,404,583) |

(484,372,642) |

|

비지배지분 |

256,284,564 |

176,532,265 |

|

자본총계 |

130,854,162,894 |

123,265,087,134 |

|

부채및자본총계 |

271,118,352,938 |

285,476,007,712 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 36 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 35 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 36 기 3분기 |

제 35 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

114,183,786,596 |

352,647,833,705 |

133,222,504,688 |

377,278,165,392 |

|

매출원가 |

97,828,763,176 |

302,419,501,197 |

117,930,738,840 |

333,005,876,240 |

|

매출총이익 |

16,355,023,420 |

50,228,332,508 |

15,291,765,848 |

44,272,289,152 |

|

판매비와관리비 |

13,075,349,210 |

38,779,433,970 |

10,698,042,711 |

31,984,477,241 |

|

영업이익 |

3,279,674,210 |

11,448,898,538 |

4,593,723,137 |

12,287,811,911 |

|

기타수익 |

56,022,485 |

354,917,119 |

767,695,410 |

1,100,735,890 |

|

기타비용 |

458,338,697 |

973,094,830 |

687,702,869 |

1,538,875,937 |

|

금융수익 |

1,931,134,821 |

8,251,993,816 |

2,637,539,683 |

12,985,145,456 |

|

금융비용 |

3,098,919,608 |

8,864,673,322 |

4,991,981,145 |

14,220,962,337 |

|

법인세비용차감전순이익(손실) |

1,709,573,211 |

10,218,041,321 |

2,319,274,216 |

10,613,854,983 |

|

법인세비용 |

170,343,730 |

(2,098,826,062) |

(1,093,697,563) |

(2,741,836,412) |

|

당기순이익(손실) |

1,879,916,941 |

8,119,215,259 |

1,225,576,653 |

7,872,018,571 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주지분 |

1,850,096,541 |

8,039,884,559 |

1,225,848,024 |

7,868,325,789 |

|

비지배지분 |

29,820,400 |

79,330,700 |

(271,371) |

3,692,782 |

|

기타포괄손익 |

(1,007,566,105) |

932,690,201 |

(490,576,600) |

2,163,891,118 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(1,007,612,951) |

1,250,920,230 |

(962,893,362) |

2,098,024,729 |

|

해외사업장환산외환차이(세후기타포괄손익) |

(1,007,612,951) |

1,250,920,230 |

(962,893,362) |

2,098,024,729 |

|

후속적으로당기손익으로재분류되지않는포괄손실 |

46,846 |

(318,230,029) |

472,316,762 |

65,866,389 |

|

기타포괄손익공정가치측정금융자산평가손익 |

46,846 |

(31,941) |

(242,748) |

177,803 |

|

확정급여제도의 재측정손익 |

(318,198,088) |

472,559,510 |

65,688,586 |

|

|

총포괄손익 |

872,350,836 |

9,051,905,460 |

735,000,053 |

10,035,909,689 |

|

총 포괄손익의 귀속 |

||||

|

지배기업의 소유주지분 |

842,530,436 |

8,972,153,161 |

735,271,424 |

10,032,864,157 |

|

비지배지분 |

29,820,400 |

79,752,299 |

(271,371) |

3,045,532 |

|

주당이익 |

||||

|

기본주당손익 (단위 : 원) |

126 |

550 |

84 |

538 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 36 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 35 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

이익잉여금 |

기타자본항목 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (기초자본) |

7,396,401,500 |

47,147,016,737 |

46,675,706,845 |

9,094,160,248 |

110,313,285,330 |

88,769,835 |

110,402,055,165 |

|

당기순이익 |

7,868,325,789 |

7,868,325,789 |

3,692,782 |

7,872,018,571 |

|||

|

기타포괄손익공정가치측정금융자산평가손익 |

177,803 |

177,803 |

177,803 |

||||

|

확정급여제도의재측정요소 |

66,335,836 |

66,335,836 |

(647,250) |

65,688,586 |

|||

|

해외사업환산손익 |

2,098,024,729 |

2,098,024,729 |

2,098,024,729 |

||||

|

현금배당 |

|||||||

|

2023.09.30 (기말자본) |

7,396,401,500 |

47,147,016,737 |

54,610,368,470 |

11,192,362,780 |

120,346,149,487 |

91,815,367 |

120,437,964,854 |

|

2024.01.01 (기초자본) |

7,396,401,500 |

47,147,016,737 |

57,980,041,860 |

10,565,094,772 |

123,088,554,869 |

176,532,265 |

123,265,087,134 |

|

당기순이익 |

8,039,884,559 |

8,039,884,559 |

79,330,700 |

8,119,215,259 |

|||

|

기타포괄손익공정가치측정금융자산평가손익 |

(31,941) |

(31,941) |

(31,941) |

||||

|

확정급여제도의재측정요소 |

(318,619,687) |

(318,619,687) |

421,599 |

(318,198,088) |

|||

|

해외사업환산손익 |

1,250,920,230 |

1,250,920,230 |

1,250,920,230 |

||||

|

현금배당 |

(1,462,829,700) |

(1,462,829,700) |

(1,462,829,700) |

||||

|

2024.09.30 (기말자본) |

7,396,401,500 |

47,147,016,737 |

64,238,477,032 |

11,815,983,061 |

130,597,878,330 |

256,284,564 |

130,854,162,894 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 36 기 3분기 2024.01.01 부터 2024.09.30 까지 |

|

제 35 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

(단위 : 원) |

|

제 36 기 3분기 |

제 35 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

25,796,271,767 |

11,322,062,350 |

|

당기순이익 |

8,119,215,259 |

7,872,018,571 |

|

조정사항 |

22,633,598,569 |

9,525,454,195 |

|

이자수취액 |

334,428,498 |

198,134,342 |

|

이자지급액 |

(3,815,439,394) |

(4,429,228,079) |

|

법인세지급액 |

(1,475,531,165) |

(1,844,316,679) |

|

투자활동현금흐름 |

(10,676,627,342) |

(17,977,335,988) |

|

단기대여금의 감소 |

3,780,000 |

692,940,000 |

|

단기금융상품의 감소 |

14,980,289 |

|

|

장기금융상품의 감소 |

6,500,044,756 |

2,993,718 |

|

유형자산의 처분 |

3,424,319,842 |

5,016,349,440 |

|

보증금의 감소 |

32,860,870 |

181,127,680 |

|

단기금융상품의 증가 |

(6,500,000,000) |

(6,500,000,000) |

|

장기금융상품의 증가 |

(282,059,541) |

(242,030,361) |

|

장기대여금의 증가 |

(20,000,000) |

|

|

유형자산의 취득 |

(13,818,381,102) |

(16,932,857,118) |

|

무형자산의 취득 |

(2,672,456) |

(37,859,347) |

|

보증금의 증가 |

(49,500,000) |

(138,000,000) |

|

재무활동현금흐름 |

(13,968,444,964) |

2,286,368,855 |

|

단기차입금의 증가 |

12,932,041,712 |

24,414,042,867 |

|

장기차입금의 증가 |

5,108,000,000 |

4,870,846,598 |

|

정부보조금의 수령 |

5,097,112 |

|

|

단기차입금의 상환 |

(19,238,348,481) |

(18,425,121,131) |

|

유동성장기차입금의 상환 |

(10,646,680,221) |

(7,607,722,717) |

|

배당금의 지급 |

(1,462,761,700) |

|

|

리스료의 지급 |

(660,696,274) |

(960,773,874) |

|

임대보증금의 감소 |

(10,000,000) |

|

|

현금및현금성자산에 대한 환율변동효과 |

252,719,848 |

70,036,802 |

|

현금및현금성자산의순증가(감소) |

1,403,919,309 |

(4,298,867,981) |

|

기초현금및현금성자산 |

11,636,354,360 |

9,831,943,507 |

|

기말현금및현금성자산 |

13,040,273,669 |

5,533,075,526 |

3. 연결재무제표 주석

| 제 36기 (당)3분기 : 2024년 01월 01일부터 2024년 09월 30일까지 |

| 제 35기 (전)3분기 : 2023년 01월 01일부터 2023년 09월 30일까지 |

| 주식회사 세코닉스와 그 종속기업 |

1. 일반적 사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 세코닉스(이하 "지배기업")와 그 종속기업인 WEIHAI SEKONIX OPTICAL ELE., SEKONIX VINA CO., LTD., SEKONIX POLAND, ㈜에스에이엘, 우리온기업제6호세코닉스(유),㈜세코로지스틱, ㈜세코에너지(이하 지배기업 및 종속기업을 일괄하여 "연결회사")을 연결대상으로하여 연결재무제표를 작성하였습니다.

(1) 지배기업의 개요

지배기업은 정보통신단말기 및 차량용 마이크로렌즈 등의 제조ㆍ판매를 주사업목적으로 하여 1988년 12월 24일에 설립되었으며, 2001년 8월 9일에 KOSDAQ시장에 상장하였습니다.

한편, 지배기업은 설립일 이후 수차례의 증자를 거쳐 당분기말 현재 납입자본금은 7,396백만원(액면가액 500원)이며, 주요주주는 박은경 외 특수관계자로 의결권 있는 주식의 19.38% 지분을 소유하고 있습니다.

(2) 종속기업의 개요

가. 당분기말 현재 연결재무제표 작성대상에 포함된 종속기업의 현황은 다음과 같습니다.

| (단위: 천원) |

| 회사명 | 업 종 | 자본금 | 투자비율(%) | 소재지 | 결산월 | |

|---|---|---|---|---|---|---|

| 당분기말 | 전기말 | |||||

| WEIHAI SEKONIX OPTICAL ELE. | 제조업 | 18,106,954 | 100.00 | 100.00 | 중국 | 12월 |

| SEKONIX VINA CO., LTD. | 제조업 | 49,461,163 | 100.00 | 100.00 | 베트남 | 12월 |

| SEKONIX POLAND | 제조업 | 30,837,255 | 100.00 | 100.00 | 폴란드 | 12월 |

| ㈜에스에이엘 | 제조업 | 14,384,870 | 99.45 | 99.45 | 대한민국 | 12월 |

| 우리온기업제6호세코닉스(유)(*1) | 금 융 | - | - | 100.00 | 대한민국 | 12월 |

| ㈜세코로지스틱 | 서비스업 | 300,000 | 70.00 | 70.00 | 대한민국 | 12월 |

| ㈜세코에너지(*2) | 서비스업 | 1,000 | 100.00 | 0.00 | 대한민국 | 12월 |

| (*1)우리온기업제6호세코닉스(유)는 당기에 청산되었습니다. (*2)㈜세코에너지는 당기에 설립되었습니다. |

나. 당분기말 현재 연결대상에서 제외된 종속기업은 없으며, 종속기업의 요약 재무정보(내부거래 제거전)는 다음과 같습니다.

| (단위: 천원) |

| 회사명 | 자 산 | 부 채 | 자 본 | 매출액 | 당기손익 | 포괄손익 |

|---|---|---|---|---|---|---|

| WEIHAI SEKONIX OPTICAL ELE. | 25,469,938 | 17,136,521 | 8,333,417 | 31,040,688 | 2,065,680 | 2,340,372 |

| SEKONIX VINA CO., LTD. | 55,796,378 | 5,505,377 | 50,291,001 | 29,117,920 | (557,066) | (172,492) |

| SEKONIX POLAND | 59,931,808 | 46,562,584 | 13,369,224 | 120,425,535 | 84,912 | 691,303 |

| ㈜에스에이엘 | 23,985,129 | 5,935,688 | 18,049,441 | 24,801,119 | 372,544 | 449,741 |

| 우리온기업제6호세코닉스(유) | - | - | - | 29,984 | - | - |

| ㈜세코로지스틱 | 1,041,521 | 510,887 | 530,633 | 4,476,466 | 257,654 | 257,654 |

| ㈜세코에너지 | 673,340 | 690,159 | (16,819) | 1,616 | (17,819) | (17,819) |

2. 중요한 회계처리방침

다음은 연결재무제표의 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 요구되는 부분이나 중요한 가정 및 추정이 요구되는 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책의 변경

연결회사는 2024년 1월 1일로 최초로 시작하는 회계연도에 시행되는 기준서와 개정사항을 최초 적용하였습니다. 한편, 연결회사는 공표되었으나 시행되지 않은 기준서, 해석서, 개정사항을 조기적용한 바는 없습니다.

하기에 기재된 사항을 제외하고 연결재무제표에 적용된 회계정책은 직전 연차연결재무제표에 적용한 회계정책과 동일합니다. 여러 개정사항과 해석서가 2024년부터 최초 적용되며, 연결회사의 연결재무제표에 미치는 중요한 영향은 없을 것으로 판단하고 있습니다.

1) K-IFRS 1001 '재무제표 표시' - 부채의 유동/비유동 분류와 비유동부채의 차입 약정사항

2020년도와 2022년도에 공표된 이 개정사항은 부채의 유동성 분류에 대한 요구사항을 명확히하고, 준수해야하는 미래의 차입약정사항이 있는 비유동부채에 대한 정보의 공시를 요구합니다. 이 개정사항은 2024년 1월 1일 이후 최초로 개시되는 회계연도부터 시행되었으며, 연결회사의 연결재무제표에 미치는 중요한 영향은 없습니다.

2) K-IFRS 1007 '현금흐름표'와 K-IFRS 1107 '금융상품:공시': 공급자 금융 약정

이 개정사항은 공급자 금융 약정(Supplier finance arrangements)이 기업의 부채와 현금흐름 및 유동성 위험에 노출되는 정도에 미치는 영향을 연결재무제표 이용자가 이해할 수 있도록 약정에 대한 주석 공시를 요구합니다.

연결회사는 공급자 금융 약정을 체결하고 있는 약정이 없으므로, 연결재무제표에 미치는 영향은 없습니다. 개정사항은 2024년 1월 1일 이후 최초로 개시되는 회계연도부터 시행되었으며, 연결회사의 연결재무제표에 미치는 중요한 영향은 없습니다.

3) K-IFRS 1012 '법인세' - Pillar 2 모범규칙(글로벌 최저한세) 관련 공시

연결회사가 속한 국가에서는 글로벌최저한세와 관련된 세법이 2024년 1월 1일부터 시행되었습니다. 연결회사는 2023년 5월 23일에 발표된 국제조세개혁 - 필라 2 모범규칙(기업회계기준서 제 1012호 '법인세')을 적용하였으며, 이 개정사항은 글로벌 최저한세에 대한 이연법인세 회계처리를 한시적으로 면제하는 의무 규정을 포함하여 필라 2 법인세에 대한 기업의 익스포저 정보를 추가 공시하도록 요구하고 있습니다.

이연법인세 인식 면제 의무 규정은 소급적으로 적용되며, 동 개정사항이 연결회사의 연결재무제표에 미치는 중요한 영향은 없습니다.

4) 다음의 제ㆍ개정 기준서는 연결회사의 연결재무제표에 중요한 영향을 미치지 않을 것으로 판단됩니다.

- 판매후리스 거래에서 발생하는 리스부채(기업회계기준서 제1116호 '리스')

- 교환가능성 결여(기업회계기준서 제 1021호 '환율변동효과')

3. 중요한 회계추정 및 가정

연결재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을 유발할 수 있는 유의적인 위험을 내포하고 있습니다.

4. 사용제한 금융상품

당분기말 및 전기말 현재 사용이 제한된 금융상품은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 금융기관 | 당분기말 | 전기말 |

|---|---|---|---|

| 보통예금 | 우리은행 | - | 637,463 |

| 단기금융상품 | 中信銀行 | - | 14,435 |

| 보증금 | Vietin bank | 127,645 | 126,692 |

| 합 계 | 127,645 | 778,590 | |

5. 매출채권 및 기타채권

(1) 당분기말 및 전기말 현재 매출채권 및 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

| 고객과의 계약에서 생긴 매출채권 | 41,906,807 | 51,436,819 |

| 손실충당금 | (1,698,422) | (1,682,888) |

| 매출채권(순액) | 40,208,385 | 49,753,931 |

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

(2) 당분기말 및 전기말 현재 매출채권의 손실충당금 내역은 다음과 같습니다

| (단위: 천원) |

| 구 분 | 정 상 | 3개월 초과 연체 | 6개월 초과 연체 | 9개월 초과 연체 | 12개월 초과 연체 | 합 계 |

| 당분기말 | ||||||

| 기대 손실률 | 0.08% | 16.46% | 31.03% | 74.68% | 100.00% | 4.05% |

| 총 장부금액 - 매출채권 | 40,117,019 | 72,997 | 62,150 | 77,136 | 1,577,505 | 41,906,807 |

| 손실충당금 | (32,017) | (12,013) | (19,283) | (57,604) | (1,577,505) | (1,698,422) |

| 전기말 | ||||||

| 기대 손실률 | 0.23% | 3.12% | 9.09% | 38.46% | 100.00% | 3.27% |

| 총 장부금액 - 매출채권 | 48,434,005 | 1,266,713 | 17,617 | 308,286 | 1,410,198 | 51,436,819 |

| 손실충당금 | (112,962) | (39,565) | (1,602) | (118,561) | (1,410,198) | (1,682,888) |

(3) 당분기 및 전기 중 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

| 기초금액 | 1,682,888 | 2,059,752 |

| 당기손익으로 인식된 대손상각비(환입) | 359,366 | (376,807) |

| 당분기 중 채권에 대한 제각액 |

(346,869) | - |

| 환율변동효과 | 3,037 | (57) |

| 기말금액 | 1,698,422 | 1,682,888 |

(4) 당분기말 및 전기말 현재 기타수취채권 및 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

| 유 동 | 비유동 | 합 계 | 유 동 | 비유동 | 합 계 | |

| 미수금 | 2,717,677 | 40,902 | 2,758,579 | 421,322 | 40,902 | 462,224 |

| 미수수익 | 738 | - | 738 | 506 | - | 506 |

| 대여금 | 12,020 | - | 12,020 | 5,040 | 10,760 | 15,800 |

| 보증금 | - | 525,641 | 525,641 | - | 498,147 | 498,147 |

| 총 채권액 | 2,730,435 | 566,543 | 3,296,978 | 426,868 | 549,809 | 976,677 |

| 차감: 손실충당금 | (6,201) | (40,901) | (47,102) | (3,708) | (40,902) | (44,610) |

| 순 채권액 | 2,724,234 | 525,642 | 3,249,876 | 423,160 | 508,907 | 932,067 |

(5) 당분기 및 전기 중 장단기미수금의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 44,609 | 41,114 |

| 당기손익으로 인식된 손실충당금의 증감 | 2,493 | 3,496 |

| 기말금액 | 47,102 | 44,610 |

(6) 당분기 및 전기 중 미수금에 대한 정부보조금의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 332,959 | 154,864 |

| 증가 | 2,498,100 | 1,029,000 |

| 감소 | (955,166) | (850,905) |

| 기말금액 | 1,875,893 | 332,959 |

6. 재고자산

(1) 당분기말 및 전기말 현재 재고자산 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

| 취득가액 | 평가손실충당금 | 장부가액 | 취득가액 | 평가손실충당금 | 장부가액 | |

| 상품 | 686,517 | (43,440) | 643,077 | 1,017,350 | (44,663) | 972,687 |

| 제품 | 13,827,376 | (3,964,960) | 9,862,416 | 18,271,847 | (5,998,556) | 12,273,291 |

| 재공품 | 23,697,900 | (4,193,616) | 19,504,284 | 23,851,669 | (5,051,063) | 18,800,606 |

| 원재료 | 46,219,587 | (2,538,852) | 43,680,735 | 43,170,977 | (4,087,219) | 39,083,758 |

| 미착품 | 1,304,130 | - | 1,304,130 | 2,715,069 | - | 2,715,069 |

| 반환재고(*) | 187,614 | - | 187,614 | 95,822 | - | 95,822 |

| 저장품 | 2,324,674 | - | 2,324,674 | 1,443,611 | - | 1,443,611 |

| 합 계 | 88,247,798 | (10,740,868) | 77,506,930 | 90,566,345 | (15,181,501) | 75,384,844 |

| (*) 반환재고는 보고기간 종료일 현재 반품될 것으로 예상되는 환불부채에 대응되는 재고자산 원가금액입니다. |

(2) 당분기 및 전기 중 재고자산평가충당금의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

| 기초금액 | 15,181,501 | 26,318,897 |

| 재고자산평가손실(환입) | (4,868,806) | (11,263,363) |

| 환차손익 | 428,173 | 125,967 |

| 기말금액 | 10,740,868 | 15,181,501 |

7. 기타포괄손익공정가치측정금융자산

(1) 당분기말 및 전기말 현재 연결회사의 기타포괄손익공정가치측정금융자산의 내역은 다음과 같습니다.

| (당분기말) | (단위: 주, 천원) |

| 회사명 | 보유주식수 | 지분율(%) | 취득원가 | 공정가치 | 장부가액 |

| ㈜엘컴텍(*1) | 1,346 | 0.00 | 8,884 | 1,709 | 1,709 |

| ㈜제이티비씨(*2) | 100,000 | 0.09 | 500,000 | 21,083 | 21,083 |

| ㈜중앙정공 | 1,686 | 0.40 | 134,940 | - | - |

| ㈜옵티스(*3) | 10,349 | 0.05 | - | - | - |

| 합 계 | 643,824 | 22,792 | 22,792 | ||

| (*1) ㈜엘컴텍 주식은 수취채권의 대물변제로 취득한 상장주식으로서 공정가치와 순취득원가와의 차이를 기타포괄손익공정가치측정금융자산 평가손실로 인식하고 있습니다. |

| (*2) ㈜제이티비씨는 비상장주식으로 순장부가액과 취득원가와의 차이를 기타포괄손익공정가치측정금융자산 평가손실로 인식하고 있습니다. |

| (*3) ㈜옵티스 주식은 수취채권의 대물변제로 취득한 비상장주식입니다. |

| (전기말) | (단위: 주, 천원) |

| 회사명 | 보유주식수 | 지분율(%) | 취득원가 | 공정가치 | 장부가액 |

| ㈜엘컴텍(*1) | 1,346 | 0.00 | 8,884 | 1,750 | 1,750 |

| ㈜제이티비씨(*2) | 100,000 | 0.09 | 500,000 | 21,083 | 21,083 |

| 중앙정공 | 1,686 | 0.40 | 134,940 | - | - |

| ㈜옵티스(*3) | 10,349 | 0.05 | - | - | - |

| 합 계 | 643,824 | 22,833 | 22,833 | ||

| (*1) ㈜엘컴텍 주식은 수취채권의 대물변제로 취득한 상장주식으로서 공정가치와 순취득원가와의 차이를 기타포괄손익공정가치측정금융자산 평가손실로 인식하고 있습니다. |

| (*2) ㈜제이티비씨는 비상장주식으로 순장부가액과 취득원가와의 차이를 기타포괄손익공정가치측정금융자산 평가손실로 인식하고 있습니다. |

| (*3) ㈜옵티스 주식은 수취채권의 대물변제로 취득한 비상장주식입니다. |

(2) 당분기 및 전기 중 기타포괄손익공정가치측정금융자산의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 회사명 | 기 초 | 취 득 | 처 분 | 평가손익(*) | 기 말 |

|---|---|---|---|---|---|

| ㈜엘컴텍 | 1,750 | - | - | (41) | 1,709 |

| ㈜제이티비씨 | 21,083 | - | - | - | 21,083 |

| 합 계 | 22,833 | - | - | (41) | 22,792 |

| (*) 법인세 효과 차감 전 금액입니다. |

| (전 기) | (단위: 천원) |

| 회사명 | 기 초 | 취 득 | 처 분 | 평가손익(*) | 기 말 |

|---|---|---|---|---|---|

| ㈜엘컴텍 | 1,386 | - | - | 364 | 1,750 |

| ㈜제이티비씨 | 21,083 | - | - | - | 21,083 |

| 합 계 | 22,469 | - | - | 364 | 22,833 |

| (*) 법인세 효과 차감 전 금액입니다. |

8. 금융상품

(1) 당분기말 및 전기말 현재 금융자산 장부금액의 범주별 분류내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익공정가치측정 금융자산 |

기타포괄손익공정가치측정금융자산 | 합 계 |

|---|---|---|---|---|

| 현금및현금성자산 | 13,040,274 | - | - | 13,040,274 |

| 매출채권 | 40,208,385 | - | - | 40,208,385 |

| 장단기미수금 | 2,711,476 | - | - | 2,711,476 |

| 장단기대여금 | 12,020 | - | - | 12,020 |

| 미수수익 | 739 | - | - | 739 |

| 장단기금융상품 | 95 | 1,446,987 | - | 1,447,082 |

| 기타포괄손익공정가치측정금융자산 | - | - | 22,792 | 22,792 |

| 보증금 | 525,641 | - | - | 525,641 |

| 합 계 | 56,498,630 | 1,446,987 | 22,792 | 57,968,409 |

| (전기말) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익공정가치측정 금융자산 |

기타포괄손익공정가치측정금융자산 | 합 계 |

|---|---|---|---|---|

| 현금및현금성자산 | 11,636,354 | - | - | 11,636,354 |

| 매출채권 | 49,753,931 | - | - | 49,753,931 |

| 장단기미수금 | 417,614 | - | - | 417,614 |

| 장단기대여금 | 15,800 | - | - | 15,800 |

| 미수수익 | 506 | - | - | 506 |

| 장단기금융상품 | 14,575 | 1,249,159 | - | 1,263,734 |

| 기타포괄손익공정가치측정금융자산 | - | - | 22,833 | 22,833 |

| 보증금 | 498,147 | - | - | 498,147 |

| 합 계 | 62,336,927 | 1,249,159 | 22,833 | 63,608,919 |

(2) 당분기말 및 전기말 현재 금융부채 장부금액의 범주별 분류 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융부채 |

당기손익공정가치측정 금융부채 |

합 계 |

|---|---|---|---|

| 매입채무 | 29,756,087 | - | 29,756,087 |

| 장단기미지급금 | 9,326,125 | - | 9,326,125 |

| 단기차입금 | 65,575,952 | - | 65,575,952 |

| 유동성장기차입금 | 3,231,005 | - | 3,231,005 |

| 유동성리스부채 | 610,693 | - | 610,693 |

| 미지급비용 | 637,732 | - | 637,732 |

| 미지급배당금 | 68 | - | 68 |

| 장기차입금 | 7,032,139 | - | 7,032,139 |

| 장기리스부채 | 1,124,625 | - | 1,124,625 |

| 합 계 | 117,294,426 | - | 117,294,426 |

| (전기말) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융부채 |

당기손익공정가치측정 금융부채 |

합 계 |

|---|---|---|---|

| 매입채무 | 41,617,087 | - | 41,617,087 |

| 장단기미지급금 | 9,271,043 | - | 9,271,043 |

| 단기차입금 | 71,229,801 | - | 71,229,801 |

| 유동성장기차입금 | 11,501,660 | - | 11,501,660 |

| 유동성리스부채 | 738,918 | - | 738,918 |

| 미지급비용 | 1,314,293 | - | 1,314,293 |

| 장기차입금 | 4,218,126 | - | 4,218,126 |

| 파생상품부채 | - | 85,151 | 85,151 |

| 장기리스부채 | 1,399,883 | - | 1,399,883 |

| 합 계 | 141,290,811 | 85,151 | 141,375,962 |

(3) 당분기 및 전분기의 금융상품 범주별 순손익의 내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익공정가치 측정금융자산 |

상각후원가측정 금융부채 |

당기손익공정가치 측정금융부채 |

합 계 |

|---|---|---|---|---|---|

| 이자수익 | 256,145 | - | - | - | 256,145 |

| 외화환산이익 | 296,639 | - | 723,447 | - | 1,020,086 |

| 외화환산손실 | (949,108) | - | (1,241,647) | - | (2,190,755) |

| 외환차익 | 4,334,352 | - | 2,556,260 | - | 6,890,612 |

| 외환차손 | (1,314,133) | - | (1,988,056) | - | (3,302,189) |

| 기타의대손상각비(금융) | (2,493) | - | - | - | (2,493) |

| 파생상품평가이익 | - | - | - | 85,151 | 85,151 |

| 이자비용 | - | - | (3,675,004) | - | (3,675,004) |

| 금융상품손상차손환입 | 390,000 | - | - | - | 390,000 |

| 대손상각비 | (359,367) | - | - | - | (359,367) |

| 당기손익인식공정가치측정금융자산평가손익 | - | (84,232) | - | - | (84,232) |

| 합 계 | 2,652,035 | (84,232) | (3,625,000) | 85,151 | (972,046) |

| (전분기) | (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익공정가치 측정금융자산 |

상각후원가측정 금융부채 |

당기손익공정가치 측정금융부채 |

합 계 |

|---|---|---|---|---|---|

| 이자수익 | 183,196 | - | - | - | 183,196 |

| 외화환산이익 | 1,803,750 | - | 1,315,905 | - | 3,119,655 |

| 외화환산손실 | (433,454) | - | (3,734,832) | - | (4,168,286) |

| 외환차익 | 5,986,582 | - | 3,306,072 | - | 9,292,654 |

| 외환차손 | (2,872,923) | - | (2,585,220) | - | (5,458,143) |

| 기타의대손상각비 | 258,943 | - | - | - | 258,943 |

| 파생상품평가이익 | - | 130,698 | - | - | 130,698 |

| 이자비용 | (93,852) | - | (4,399,904) | - | (4,493,756) |

| 파생상품거래손실 | - | (100,777) | - | - | (100,777) |

| 대손상각비 | 296,285 | - | - | - | 296,285 |

| 합 계 | 5,128,527 | 29,921 | (6,097,979) | - | (939,531) |

9. 유형자산

(1) 당분기말 및 전기말 현재 유형자산의 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 취득원가 | 상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

|---|---|---|---|---|---|

| 토지 | 27,047,841 | - | - | - | 27,047,841 |

| 건물 | 63,463,738 | (27,554,519) | - | (1,267,180) | 34,642,039 |

| 구축물 | 4,565,525 | (2,242,609) | - | (714,850) | 1,608,066 |

| 기계장치 | 224,233,622 | (172,975,391) | (73,449) | (4,073,108) | 47,111,674 |

| 차량운반구 | 690,952 | (452,880) | - | (8,887) | 229,185 |

| 공구와기구 | 70,607,035 | (64,813,280) | (58,033) | (2,448,349) | 3,287,373 |

| 비품 | 5,767,052 | (4,824,875) | (42,286) | (41,971) | 857,920 |

| 건설중인자산 | 959,587 | - | - | - | 959,587 |

| 사용권자산 | 3,872,279 | (1,628,982) | - | - | 2,243,297 |

| 합 계 | 401,207,631 | (274,492,536) | (173,768) | (8,554,345) | 117,986,982 |

| (전기말) | (단위: 천원) |

| 구 분 | 취득원가 | 상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

| 토지 | 26,971,107 | - | - | - | 26,971,107 |

| 건물 | 62,467,971 | (25,199,636) | - | (1,267,181) | 36,001,154 |

| 구축물 | 4,988,273 | (2,199,555) | - | (714,850) | 2,073,868 |

| 기계장치 | 211,653,765 | (160,961,331) | (91,058) | (4,060,530) | 46,540,846 |

| 차량운반구 | 833,288 | (497,959) | - | (8,888) | 326,441 |

| 공구와기구 | 71,179,229 | (60,796,239) | (1,026) | (2,448,380) | 7,933,584 |

| 비품 | 5,473,802 | (4,560,029) | (59) | (44,080) | 869,634 |

| 건설중인자산 | 4,942,834 | - | - | - | 4,942,834 |

| 사용권자산 | 3,824,253 | (1,190,517) | - | - | 2,633,736 |

| 합 계 | 392,334,522 | (255,405,266) | (92,143) | (8,543,909) | 128,293,204 |

(2) 당분기 및 전기 중 유형자산의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 기 초 | 취 득 | 처 분 | 대체(*) | 감가상각비 | 재평가 | 손상차손 | 환산손익 | 기 말 |

| 토지 | 26,971,107 | - | - | - | - | - | - | 76,734 | 27,047,841 |

| 건물 | 36,001,154 | - | - | - | (1,968,125) | - | - | 609,010 | 34,642,039 |

| 구축물 | 2,073,868 | 336,715 | (1) | - | (857,398) | - | - | 54,882 | 1,608,066 |

| 기계장치 | 46,631,904 | 6,529,111 | (1,614,194) | 5,648,552 | (11,017,176) | - | 1 | 1,006,925 | 47,185,123 |

| 정부보조금 | (91,058) | - | - | - | 17,609 | - | - | - | (73,449) |

| 차량운반구 | 326,441 | 21,457 | (104,636) | 57,977 | (73,702) | - | - | 1,648 | 229,185 |

| 공구와기구 | 7,934,611 | 1,247,294 | (2,482,973) | 2,537,504 | (6,091,429) | - | 31 | 200,368 | 3,345,406 |

| 정부보조금 | (1,027) | - | - | (58,694) | 1,688 | - | - | - | (58,033) |

| 비품 | 869,693 | 174,282 | (2,214) | 110,011 | (255,634) | - | - | 4,068 | 900,206 |

| 정부보조금 | (59) | (30,234) | - | (13,275) | 1,282 | - | - | - | (42,286) |

| 건설중인자산 | 4,942,834 | 4,845,455 | (9,294) | (8,884,311) | - | - | - | 64,903 | 959,587 |

| 사용권자산 | 2,633,736 | 270,622 | (91,199) | 25,657 | (679,638) | - | - | 84,119 | 2,243,297 |

| 합 계 | 128,293,204 | 13,394,702 | (4,304,511) | (576,579) | (20,922,523) | - | 32 | 2,102,657 | 117,986,982 |

| (*) 건설중인자산과의 차액은 무형자산등으로 대체된 금액이 포함되어 있습니다. |

| (전 기) | (단위: 천원) |

| 구 분 | 기 초 | 취 득 | 처 분 | 대체(*1) | 감가상각비 | 재평가(*2) | 손상차손 | 환산손익 | 기 말 |

| 토지 | 26,638,522 | - | (343,000) | - | - | 545,284 | - | 130,301 | 26,971,107 |

| 건물 | 37,139,341 | 413,702 | (341,660) | 121,629 | (2,478,040) | - | 233,549 | 912,633 | 36,001,154 |

| 구축물 | 2,757,341 | 1,258,037 | (84) | 35,211 | (1,260,388) | - | (714,849) | (1,400) | 2,073,868 |

| 기계장치 | 55,079,916 | 5,160,233 | (6,084,607) | 7,173,508 | (16,204,269) | - | 330,782 | 1,176,341 | 46,631,904 |

| 정부보조금 | (115,509) | - | - | - | 24,451 | - | - | - | (91,058) |

| 차량운반구 | 297,679 | 154,866 | (14,480) | 15,159 | (120,576) | - | (8,888) | 2,681 | 326,441 |

| 공구와기구 | 14,097,106 | 3,600,585 | (3,114,713) | 2,388,086 | (8,926,015) | - | (163,408) | 52,970 | 7,934,611 |

| 정부보조금 | (11,476) | - | - | - | 10,449 | - | - | - | (1,027) |

| 비품 | 722,873 | 358,314 | (3,731) | 143,326 | (293,577) | - | (57,236) | (276) | 869,693 |

| 정부보조금 | (5,143) | - | - | - | 5,084 | - | - | - | (59) |

| 건설중인자산 | 5,263,321 | 9,363,762 | - | (9,898,656) | - | - | - | 214,407 | 4,942,834 |

| 사용권자산 | 709,252 | 2,528,270 | (14,683) | - | (723,957) | - | - | 134,854 | 2,633,736 |

| 합 계 | 142,573,223 | 22,837,769 | (9,916,958) | (21,737) | (29,966,838) | 545,284 | (380,050) | 2,622,511 | 128,293,204 |

| (*1) 건설중인자산과의 차액은 무형자산으로 대체된 금액이 포함되어 있습니다. |

| (*2) 토지에 대해 재평가모형을 적용하여 전기 중 재평가이익 545백만원(법인세효과 차감 후 545백만원)을 기타포괄손익에 계상하였습니다. |

현금창출단위의 회수가능액 검토는 사용가치에 의해 결정되었으며, 사용가치는 경영진이 승인한 향후 5년간의 사업계획에 근거하여 외부평가기관이 추정한 현금흐름을 사용하여 계산되었습니다. 동 기간에 대하여 사용된 매출액 성장률은 과거의 실적과 시장 성장에 대한 예측에 근거하여 결정하고 있으며, 5년을 초과한 현금흐름은 현금창출단위가 속해 있는 산업의 장기평균성장률을 초과하지 않는 범위 내에서 추정하였습니다.

(3) 연결회사는 DB손해보험 및 KB손해보험으로부터 재산종합보험을 가입하였으며,총 부보금액은 200,248백만원으로 이 중 55,497백만원은 당사 차입금과 관련하여 담보로 제공되어 있습니다.

(4) 연결회사가 전기부터 토지에 대해 적용한 재평가모형의 내용은 다음과 같습니다.

연결회사는 2023년 12월 31일을 기준일로 하여 연결회사와 독립적이고 전문적 자격이 있는 평가기관이 산출한 감정가액을 이용하여 토지를 재평가 하였습니다. 평가는 표준지 공시지가를 기준으로 대상 토지의 현황에 맞게 조정하여 가격을 산정하는 공시지가 기준법을 적용하고 독립적인 제 3자와의 거래조건에 따른 최근 시장거래에 근거하여 평가한 가격으로 합리성을 검토하였습니다.

당분기말 및 전기말 현재 연결회사의 재평가에 따른 토지의 장부금액과 원가모형으로 평가되었을 경우의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 재평가모형 | 원가모형 | 재평가모형 | 원가모형 | |

| 토지 | 27,047,841 | 12,627,734 | 26,971,107 | 12,577,045 |

토지의 공정가치 측정치는 가치평가기법에 의해 사용된 투입변수에 기초하여 수준3 공정가치로 분류되었습니다.

토지의 공정가치 측정에 사용된 가치평가기법과 투입변수는 다음과 같습니다.

| 가치평가기법 | 유의적이지만 관측가능하지 않은 투입변수 | 주요 관측불가능한 변수와 공정가치의 상관관계 |

| 공시지가기준평가법 | 시점수정(지가변동률) | 지가변동률이 상승(하락)하면 공정가치는 증가(감소) |

| 지역요인 | 지역요인이 증가(감소)하면 공정가치가 증가(감소) | |

| 개별요인 | 확지 조건 등의 보정치가 증가(감소)하면 공정가치는 증가(감소) | |

| 그 밖의 요인 | 지가수준 등에 대한 보정치가 증가(감소)하면 공정가치는 증가(감소) |

10. 담보제공자산

당분기말 현재 연결회사의 차입금 등과 관련하여 금융기관 등에 담보로 제공한 자산의 내역은 다음과 같습니다.

| (당분기말) (단위: USD, VND, PLN, 천원) |

| 금융기관 | 담보제공자산 | 장부가액 | 채권최고액 |

|---|---|---|---|

| 국민은행 한국산업은행(*1) |

토지 | 8,104,817 | USD 12,480,000 29,550,000 6,000,000 |

| 건물 | 6,561,539 | ||

| 기계장치 | 6,253,692 | ||

| KEB하나은행 | 토지 | 2,134,717 | 4,000,000 |

| 건물 | 400,241 | ||

| 기계장치 | 595,518 | ||

| 한국산업은행(*1) | 토지 | 14,953,125 | 29,616,511 |

| 건물 | 5,394,412 | ||

| 기계장치 | 6,910,541 | ||

| Sacom bank | 토지 | 1,706,010 | VND 101,800,000,000 |

| 건물 | 12,707,341 | ||

| mBank SA | 토지 | 1,111,897 | PLN 7,500,000 |

| 건물 | 1,191 | ||

| 합 계 | 66,835,041 | USD 12,480,000 | |

| VND 101,800,000,000 | |||

| PLN 7,500,000.00 | |||

| 69,166,511 | |||

| (*1) 한국산업은행은 평택공장 1순위(채권최고액 25,000백만원), 동두천 공장 4순위 (채권최고액 6,000백만원), 칠곡공장 무순위(채권채고액 5,400백만원) 담보권자 입니다. |

11. 무형자산

(1) 당분기말 및 전기말 현재 무형자산 및 영업권의 내역은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 취득원가 | 상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

|---|---|---|---|---|---|

| 산업재산권 | 652,077 | (592,664) | - | - | 59,413 |

| 차지권 | 2,514,569 | (559,007) | - | (104,562) | 1,851,000 |

| 회원권 | 230,159 | - | - | (23,320) | 206,839 |

| 소프트웨어 | 2,659,771 | (1,752,413) | (3,823) | (81,488) | 822,047 |

| 영업권 | 2,324,511 | (2,324,511) | - | - | - |

| 합 계 | 8,381,087 | (5,228,595) | (3,823) | (209,370) | 2,939,299 |

| (전기말) | (단위: 천원) |

| 구 분 | 취득원가 | 상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

| 산업재산권 | 638,200 | (577,112) | - | - | 61,088 |

| 차지권 | 2,482,460 | (514,004) | - | (104,562) | 1,863,894 |

| 회원권 | 229,429 | - | - | (23,319) | 206,110 |

| 소프트웨어 | 2,013,625 | (1,546,851) | (4,587) | (81,488) | 380,699 |

| 영업권 | 2,324,511 | - | - | (2,324,511) | - |

| 합 계 | 7,688,225 | (2,637,967) | (4,587) | (2,533,880) | 2,511,791 |

(2) 당분기 및 전기 중 무형자산의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 기 초 | 취 득 | 대 체(*) | 감가상각비 | 손상차손 | 환산손익 | 기 말 |

|---|---|---|---|---|---|---|---|

| 산업재산권 | 61,088 | - | 13,877 | (15,552) | - | - | 59,413 |

| 차지권 | 1,863,894 | - | - | (36,371) | - | 23,477 | 1,851,000 |

| 회원권 | 206,110 | - | - | - | - | 729 | 206,839 |

| 소프트웨어 | 385,286 | 2,672 | 611,530 | (182,304) | - | 8,686 | 825,870 |

| 정부보조금 | (4,587) | - | - | 764 | - | - | (3,823) |

| 합 계 | 2,511,791 | 2,672 | 625,407 | (233,463) | - | 32,892 | 2,939,299 |

| (*) 당분기 중 건설중인자산에서 대체되었습니다. |

| (전 기) | (단위: 천원) |

| 구 분 | 기 초 | 취 득 | 대 체(*) | 감가상각비 | 손상차손 | 환산손익 | 기 말 |

|---|---|---|---|---|---|---|---|

| 산업재산권 | 71,416 | 13,768 | - | (24,096) | - | - | 61,088 |

| 차지권 | 2,025,657 | - | - | (41,397) | (104,562) | (15,804) | 1,863,894 |

| 회원권 | 214,949 | - | - | - | (7,927) | (912) | 206,110 |

| 소프트웨어 | 637,127 | 27,862 | 21,737 | (228,458) | (81,488) | 8,506 | 385,286 |

| 정부보조금 | (3,881) | (5,097) | - | 4,391 | - | - | (4,587) |

| 합 계 | 2,945,268 | 36,533 | 21,737 | (289,560) | (193,977) | (8,210) | 2,511,791 |

| (*) 전기 중 건설중인자산에서 대체되었습니다. |

12. 선급금

(1) 당분기말 및 전기말 현재 선급금의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 유 동 | 비유동 | 합 계 | 유 동 | 비유동 | 합 계 | |

| 선급금 | 2,836,397 | 1,224,258 | 4,060,655 | 1,926,255 | 1,224,258 | 3,150,513 |

| 차감: 대손충당금 | - | (1,224,258) | (1,224,258) | - | (1,224,258) | (1,224,258) |

| 기말금액 | 2,836,397 | - | 2,836,397 | 1,926,255 | - | 1,926,255 |

(2) 당분기 및 전기 중 선급금의 대손충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 1,224,258 | 1,484,722 |

| 당기손익으로 인식된 기타의 대손충당금 환입 | - | (260,464) |

| 기말금액 | 1,224,258 | 1,224,258 |

13. 차입금

(1) 당분기말 및 전기말 현재 연결회사의 단기차입금의 내역은 다음과 같습니다.

| (단위: 천원) |

| 종 류 | 금융기관 | 이자율 | 당분기말 | 전기말 |

|---|---|---|---|---|

| 운영자금대출 | 주식회사 국민은행 | 4.98%~5.21% | 12,500,000 | 13,250,000 |

| 주식회사 우리은행 | 5.11% | 3,620,000 | 3,860,000 | |

| 수협은행 | 5.90% | - | 3,223,500 | |

| 현대커머셜 주식회사 | 4.49% | 2,300,000 | 2,600,000 | |

| ㈜신한은행 | 4.95% | 4,000,000 | - | |

| 한국산업은행 | 5.50%~5.80% | 27,000,000 | 29,500,000 | |

| 한국산업은행 청도 | 7.06% | 7,803,202 | 8,197,347 | |

| Sacom bank | 4.5% | - | 2,585,520 | |

| mBank SA | 5.01% | 89,602 | - | |

| 한국수출입은행 | 5.05% | 8,263,147 | 8,013,434 | |

| 합 계 | 65,575,951 | 71,229,801 | ||

(2) 당분기말 및 전기말 현재 연결회사의 장기차입금 내역은 다음과 같습니다.

| (단위: 천원) |

| 종 류 | 금융기관 | 이자율 | 당분기말 | 전기말 | 비 고 |

|---|---|---|---|---|---|

| 운영자금대출 | 주식회사 국민은행 | 5.51%~5.66% | 8,300,000 | 10,233,333 | 분할 및 만기상환 |

| 한국증권금융 | 5.70% | - | 2,500,000 | 분할상환 | |

| mBank SA | 7.72% | 683,677 | 907,863 | 분할상환 | |

| 한국산업은행 | 4.58% | 750,000 | 1,500,000 | 분할상환 | |

| 시설자금대출 | Sacom Bank | 6.5% | 170,091 | 223,086 | 분할상환 |

| ㈜무진오토 | 4.6% | 51,376 | 205,504 | 분할상환 | |

| 한국산업은행 | 5.17% | - | 150,000 | 분할상환 | |

| 주식회사 국민은행 | 3.00% | 308,000 | - | 분할상환 | |

| 합 계 | 10,263,144 | 15,719,786 | |||

| 차감: 유동성대체 | (3,231,005) | (11,501,660) | |||

| 차감 후 잔액 | 7,032,139 | 4,218,126 | |||

(3) 당분기말 현재 장기차입금의 상환계획은 다음과 같습니다.

| (단위: 천원) |

| 상환기간 | 금 액 |

|---|---|

| 1년 이내 | 3,231,005 |

| 2년 이내 | 1,899,839 |

| 2년 이후 | 5,132,300 |

| 합 계 | 10,263,144 |

14. 리스

(1) 당분기말 및 전기말 현재 리스부채 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 유 동 | 비유동 | 합계 | 유 동 | 비유동 | 합계 | |

| 부동산 | 197,721 | 229,332 | 427,053 | 285,580 | 261,869 | 547,449 |

| 차량운반구 | 137,365 | 200,650 | 338,015 | 192,091 | 264,583 | 456,674 |

| 기계장치 | 275,607 | 694,643 | 970,250 | 261,247 | 873,430 | 1,134,677 |

| 합 계 | 610,693 | 1,124,625 | 1,735,318 | 738,918 | 1,399,882 | 2,138,800 |

(2) 당분기 및 전기 중 리스부채의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 천원) |

| 구 분 | 부동산 | 차량운반구 | 기계장치 | 합 계 |

|---|---|---|---|---|

| 기초금액 | 547,449 | 456,674 | 1,134,677 | 2,138,800 |

| 리스계약 인식(*1) | 189,201 | 46,529 | - | 235,730 |

| 리스계약 해지 | (15,166) | (31,262) | - | (46,428) |

| 리스료 지급(*2) | (295,967) | (146,751) | (217,978) | (660,696) |

| 환산손익 | 1,536 | 12,825 | 53,551 | 67,912 |

| 기말금액(*3) | 427,053 | 338,015 | 970,250 | 1,735,318 |

| (*1) 연결회사가 리스부채를 측정하기 위하여 적용한 증분차입이자율은 3.79%~12.20%입니다. |

| (*2) 리스부채 원금상환으로 인한 현금유출입니다. |

| (*3) 보고기간종료일로부터 1년 이내 지급예정인 리스료는 유동부채로 분류하였습니다. |

| (전 기) | (단위: 천원) |

| 구 분 | 부동산 | 차량운반구 | 기계장치 | 합 계 |

|---|---|---|---|---|

| 기초금액 | 186,215 | 496,490 | - | 682,705 |

| 리스계약 인식(*1) | 576,860 | 265,868 | 1,670,973 | 2,513,701 |

| 리스계약 해지 | (2,201) | (23,330) | - | (25,531) |

| 리스료 지급(*2) | (206,967) | (324,500) | (597,183) | (1,128,650) |

| 환산손익 | (6,458) | 42,146 | 60,887 | 96,575 |

| 기말금액(*3) | 547,449 | 456,674 | 1,134,677 | 2,138,800 |

| (*1) 연결회사가 리스부채를 측정하기 위하여 적용한 증분차입이자율은 3.79%~12.20%입니다. |

| (*2) 리스부채 원금상환으로 인한 현금유출 입니다.. |

| (*3) 보고기간종료일로부터 1년 이내 지급예정인 리스료는 유동부채로 분류하였습니다. |

(3) 당분기 및 전분기 중 리스와 관련하여 손익으로 인식한 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 리스해지이익 | 4,774 | 64 |

| 리스부채에 대한 이자비용 | (105,514) | (88,529) |