|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 23 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 11월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 차바이오텍 |

| 대 표 이 사 : | 오 상 훈 |

| 본 점 소 재 지 : | 서울시 강남구 도산대로 442, 3층(청담동, 피엔폴루스) |

| (전 화) 031-881-7400 | |

| (홈페이지) http://www.chabio.com | |

| 작 성 책 임 자 : | (직 책) 부 사 장 (성 명) 이 동 준 |

| (전 화) 031-881-7400 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

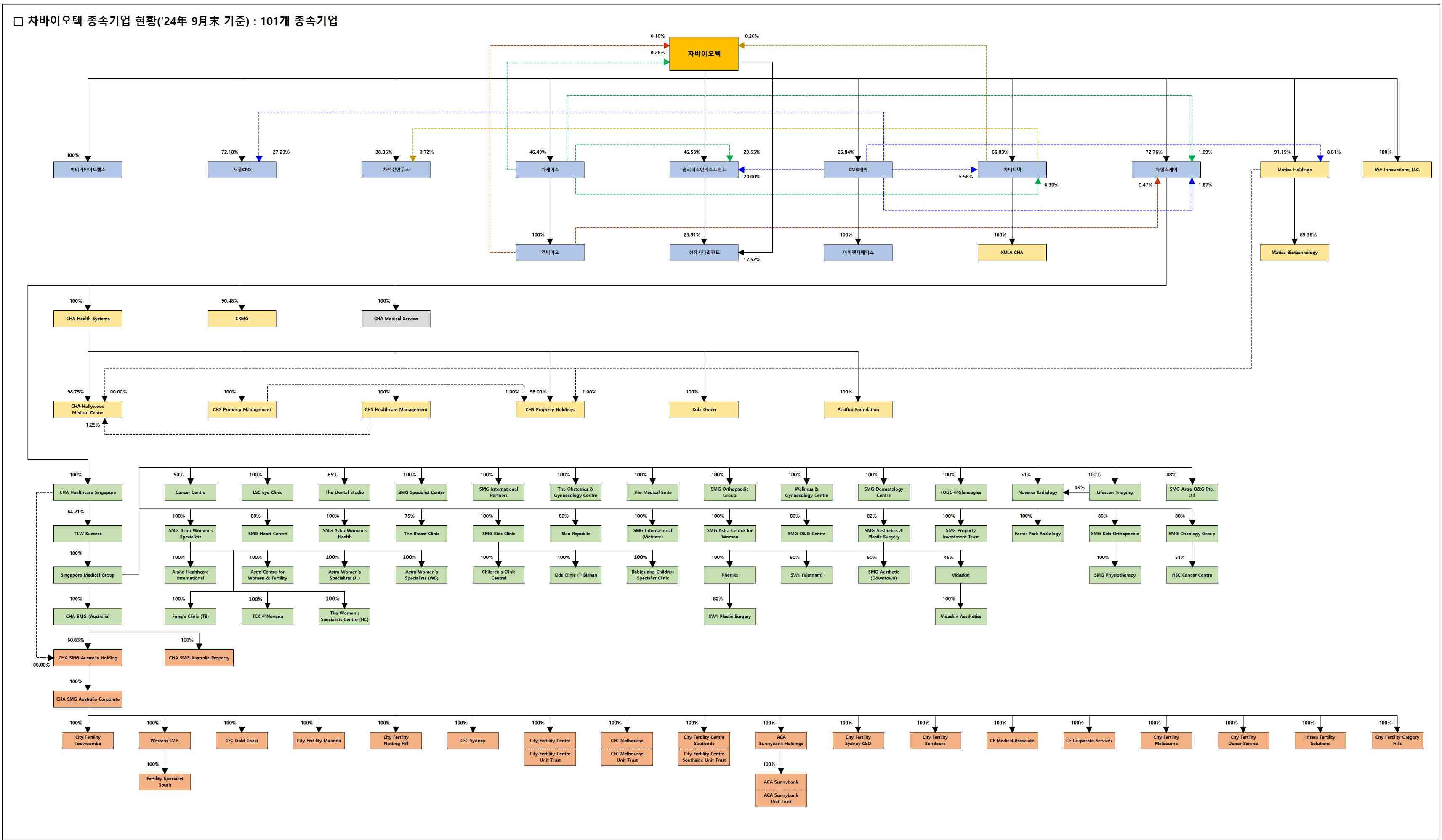

본 보고서 작성기준일 현재 당사의 연결대상 종속회사의 수는 101개입니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 2 | - | - | 2 | 2 |

| 비상장 | 50 | 50 | 1 | 99 | 13 |

| 합계 | 52 | 50 | 1 | 101 | 15 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

City Fertility Gregory Hills | 설립(2024.01.02) |

| WA Innovations, LLC. | 설립(2024.06.28) | |

| TLW Success Ltd.(주1) | 편입(2024.08.13) | |

| Singapore Medical Group Limited (주1) | 편입(2024.08.13) | |

| Cancer Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| LSC Eye Clinic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| The Dental Studio Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Specialist Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG International Partners Pte. Ltd.(주1) | 편입(2024.08.13) | |

| The Obstetrics & Gynaecology Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| The Medical Suite Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Orthopaedic Group Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Wellness & Gynaecology Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Dermatology Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| TOGC @Gleneagles Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Novena Radiology Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Lifescan Imaging Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Astra Women's Specialists Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Astra O&G Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Kids Clinic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Aesthetics & Plastic Surgery Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Heart Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Astra Women's Health Pte. Ltd.(주1) | 편입(2024.08.13) | |

| The Breast Clinic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Skin Republic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG International (Vietnam) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Astra Centre for Women Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG O&G Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Kids Orthopaedic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Property Investment Trust Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Farrer Park Radiology Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Oncology Group Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Alpha Healthcare International Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Astra Centre for Women & Fertility Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Astra Women's Specialists (JL) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Astra Women's Specialists (WB) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Fong's Clinic (TB) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| TCK @Novena Pte. Ltd.(주1) | 편입(2024.08.13) | |

| The Women's Specialists Centre (HC) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Children's Clinic Central Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Kids Clinic @ Bishan Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Babies and Children Specialist Clinic Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Pheniks Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SW1 (Vietnam) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Aesthetic (Downtown) Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Vidaskin Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SW1 Plastic Surgery Pte. Ltd.(주1) | 편입(2024.08.13) | |

| Vidaskin Aesthetics Pte. Ltd.(주1) | 편입(2024.08.13) | |

| SMG Physiotherapy Pte. Ltd.(주1) | 편입(2024.08.13) | |

| HSC Cancer Centre Pte. Ltd.(주1) | 편입(2024.08.13) | |

| 연결 제외 |

CHA Captive Insurance | 청산(2024.01.02) |

| - | - |

(주1) CHA Healthcare Singapore Pte. Ltd.가 TLW Success Ltd.와 2024.08.13일 신주인수

계약을 통해 지분을 추가 취득함으로서 TLW Success Ltd.와 산하 47개사가 관계기업에서

자회사로 편입되었습니다.

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 차바이오텍이고 영문명은 Chabiotech Co., Ltd. 입니다.

다. 설립일자 및 존속기간

당사의 설립일은 2002년 11월 5일이며, 본 보고서 작성기준일 현재 존속하고 있습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

본사 주소: 서울특별시 강남구 도산대로442, 3층(청담동, 피엔폴루스)

전화번호: 031-881-7400

홈페이지: http://www.chabio.com

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

당사는 제대혈 보관, 줄기세포 연구 및 세포치료제 개발과 Anti-aging 관련 서비스 용역 그리고 해당 사업에서 축적한 Knowledge 등을 활용한 컨설팅 제공 등 관련 부대사업의 제공을 영위하고 있고, 주요 종속회사를 통해 의약품 사업(주식회사 CMG제약, 주식회사 차백신연구소), 글로벌 CDMO 사업(Matica Holdings Inc. Matica Biotechnology, Inc.), 해외 의료 네트워크 확장 및 관련 서비스 사업(주식회사 차케어스, 주식회사 차헬스케어, CHA Hollywood Medical Center, LP.CHA Health Systems, Inc., CHS Property Holdings, LP., City Fertility Sydney CBD Pty. Ltd., CHA SMG Australia Holding Pty. Ltd., CHA Healthcare Singapore Pte. Ltd.,TLW Success Ltd., Singapore Medical Group Limited, SMG Astra Women's Specialists Pte. Ltd.)을 영위하고 있습니다.

당사와 주요 종속회사를 포함한 주된 고객은 세포ㆍ유전자 치료제 기업, 의료기관, 약국, 정부, 환자 등 의료 헬스케어 사업 전반에 걸쳐 골고루 분포되어 있고, 주요 사업의 연결 실적은 다음과 같습니다.

기타 자세한 사항은 'II. 사업의 내용'을 참조하시기 바랍니다.

| 구분 | 주요 제품 및 서비스 내용 | 2024년 3분기 매출 비중 (%) |

|---|---|---|

| 의료서비스 | 해외 의료 네트워크 확장 및 관련 서비스 사업 등 | 62.01% |

| 제품매출 | 의약품/화장품/화장품원료 등 | 10.45% |

| 기타 | 글로벌 CDMO 사업, 기타 서비스 사업 등 | 27.54% |

사. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2005년 11월 27일 | 해당사항 없음 |

2. 회사의 연혁

기업공시서식 작성기준 및 작성지침에 의거하여, '2. 회사의 연혁'의 전체 내용을 기재하지 아니하였습니다.

또한, 기재 사항 중 직전 연도의 사업보고서 작성기준일(2023년 12월 31일) 이후 부터 본 보고서 작성기준일(2024년 09월 30일) 사이에 발생한 변동사항에 대한 내용은 다음과 같으며, 그 외 변동사항이 없는 내용에 대해서는 2024년 03월 20일에 제출한 제22기(2023년) 사업보고서를 참고하여 주시기 바랍니다.

| ※ [제22기(2023년) 사업보고서] 바로가기 |

가. 주식회사 차바이오텍(당사)

1) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2024년 05월 31일 | - | - | - | 대표이사 이현정(주1) |

| 2024년 03월 29일 | 정기주총 | - | 사내이사 박윤상 | - |

| 2023년 03월 31일 | - | 대표이사 이현정(주2) | - | - |

| 2023년 03월 31일 | 정기주총 | 사내이사 이현정 | 사내이사 이상규 상근감사 김창호 |

- |

| 2022년 03월 29일 | - | - | 대표이사 오상훈(주3) | - |

| 2022년 03월 29일 | 정기주총 | 사외이사 김희진 사외이사 전태준 |

사내이사 오상훈 사내이사 송종국 |

사외이사 김중호(주4) 사외이사 강일모(주4) |

| 2021년 03월 26일 | 정기주총 | - | 사내이사 박윤상 사외이사 강일모 |

- |

(주1) 2024년 05월 31일 일신상의 사유로 사임하였습니다.

(주2) 2023년 03월 31일 이사회에서, R&D 역량 강화를 위하여 이현정 대표이사를 선임하였고, 오상훈, 이현정 각자 대표이사로 변동되었습니다.

(주3) 2022년 03월 29일 이사회에서, 오상훈 대표이사가 재선임 되었습니다.

(주4) 2022년 03월 29일 일신상의 사유로 사임하였습니다.

2) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

| 2024. 05. 17 | 상환전환우선주식 발행(445억) |

| 2024. 05. 16 | 제8회 무기명식 무이권부 무보증 사모 전환사채 발행(103억) 제9회 무기명식 무이권부 무보증 사모 신주인수권부사채 발행(200억) |

| 2024. 02. 20 |

고활성화 NK 세포 제조방법 및 물질 특허 획득 |

| 2023. 03. 02 | 미국 '아스텔라스 재생의학센터(Astellas Institute for Regenerative Medicine)'와 '망막색소상피세포치료제(RPE) 관련 개발 기술이전' 계약 체결 |

| 2021. 09. 23 | 범부처 재생의료개발사업 선정 - FMD-NPC(비임상), CordSTEM-POI (비임상), CordSTEM-DD (임상2a상) |

| 2021. 06. 10 | 호주 '시티 퍼틸리티(City Fertility)'와 '착상전 배아 유전 검사(PGT)' 서비스 계약 체결 |

| 2020. 09. 11 | CBT101(자가NK세포) 미국 FDA ODD(희귀의약품) 지정 |

| 2020. 06. 19 | 제6회 무기명식 이권부 무보증 사모 전환사채 발행(250억원) 제7회 무기명식 이권부 무보증 사모 비분리형 신주인수권부사채 발행(500억원) |

나. 주식회사 차백신연구소(주요종속회사)

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

| 2024. 09. 05 | 투자유치(전환사채 100억 포워드에퀴티파트너스 등) |

| 2024. 03. 27 | B형 간염 예방백신 (CV-HBV-002)의 1상 임상시험 완료 |

| 2023. 11. 17 | 투자유치(전환사채 100억 타임폴리오자산운용 등) |

| 2023. 02. 24 | 재조합 대상포진 백신 (CVI-VZV-001)의 1상 임상시험 진행 중 |

| 2022. 12. 05 | 재조합 대상포진 백신 (CVI-VZV-001)의 임상시험계획승인(IND) 완료(임상 1상) |

| 2022. 05. 27 | 정부과제 선정(보건복지부): 신규 면역증강제를 이용한 범용 노로바이러스 다가 백신의 후보물질 개발 |

| 2022. 05. 01 | 정부과제 선정(보건복지부): 변이에 신속대응 가능한 박테리오파지 기반 백신 플랫폼 개발 |

| 2022. 04. 01 | 정부과제 선정(보건복지부): 재조합 수두 백신 마이크로니들의 항원 생산 및 분석법 개발 |

| 2022. 04. 01 | 정부과제 선정(보건복지부): 신종코로나와 인플루엔자 혼합 프리미엄 백신의 후보물질 개발 |

|

2021. 10. 22 |

IPO(기업공개)완료에 의한 코스닥시장 신규상장 |

|

2021. 04. 19 |

정부과제 선정(산업자원부): 차세대 아쥬번트를 활용하여 면역관문억제제의 한계를 극복하는 개량형 의약품 개발 |

|

2021. 02. 26 |

기술이전계약(Aston Sci.): 2,031억 규모 |

|

2021. 02. 07 |

정부과제 선정(보건복지부): 새로운 백일해 유전자 재조합 단백질 항원 기반 신규 플랫폼 백일해 백신 개발 |

| 2020. 08. 01 | 정부과제 선정(보건복지부): 호흡기 바이러스 백신 개발을 위한 신개념 면역증강제 플랫폼 기술 개발 |

| 2020. 08. 01 | 정부과제 선정(보건복지부): 면역증강제를 포함하는 신규 재조합 노로바이러스 백신플랫폼 개발 |

다. 주식회사 차케어스 (주요종속회사)

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

| 2024.06.27 | '2024 국가서비스대상' 장기요양서비스 플랫폼 부문 대상 선정 |

|

2024.02.29 |

국민건강보험 장기요양기관평가 최우수기관 선정 |

|

2024.02.29 |

품질경영시스템 인증 |

|

2024.02.29 |

안전보건경영시스템 인증 |

|

2024.02.29 |

안전보건경영시스템 인증 |

|

2023.12.10 |

경기도 일자리 우수기업 선정 |

라. CHA Health Systems, Inc.(주요종속회사)

CHA Health Systems Inc.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

| 일 자 | 내 용 |

|---|---|

| 2019. 06. 01 | 대표이사 변경 (오상훈 -> 김용석) |

마. 주식회사 CMG제약(주요종속회사)

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

| 2024. 07. 09 | 생산설비 구축 및 R&D 개발을 위한 사모 전환사채 발행(450억원) |

| 2023. 03. 28 | 글로벌 세포ㆍ유전자 치료제 CDMO 사업 추진을 위한 사모 전환사채 발행(146억원) |

| 2023. 01. 02 | 동물영양제 전문기업 '(주)아이앤지메딕스' 인수 |

|

2022. 09. 01 |

산모, 아이 건강 솔루션 브랜드 '차앤맘' 론칭 |

|

2022. 01. 20 |

글로벌 CDMO GMP 신규시설 투자(판교 제2테크노밸리) |

| 2021. 12. 23 | 본점 소재지 변경 (서울시 강남구 도산대로66길 14 B01(청담동) -> 서울특별시 강남구 학동로 170 베터라이프빌딩 3층(논현동) |

|

2021. 05. 10 |

싱가포르 'AUM 바이오사이언스'에 표적항암제 신약 'CHC2014' 기술수출 계약 체결 ((주)한독과 공동) |

| 2020. 02. 12 |

연구개발기업 상장특례 기술성 평가 A등급 획득 |

바. CHA Hollywood Medical Center, LP.(주요종속회사)

CHA Hollywood Medical Center, LP.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

|

2022. 10. 13 |

대표이사 변경 (Marcel Loh -> Jamie Yoo) |

|

2020. 10. 05 |

대표이사 변경 (Robert Allen -> Marcel Loh) |

사. CHS Property Holdings, LP.(주요종속회사)

CHS Property Holdings, LP.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

공시대상기간 중 그 밖에 경영활동과 관련된 중요한 사항이 없습니다.

아. City Fertility Sydney CBD Pty. Ltd. (주요종속회사)

City Fertility Sydney CBD Pty. Ltd.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

| 일자 | 변경전 | 변경후 | 비고 |

|---|---|---|---|

|

2021. 08. 20 |

CFC Global Pty. Ltd. | City Fertility Sydney CBD Pty Ltd | 사업확장(의료기관 운영) 목적 |

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

공시대상기간 중 그 밖에 경영활동과 관련된 중요한 사항이 없습니다.

자. 주식회사 차헬스케어(주요종속회사)

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

|

2023. 09. 04 |

대표이사 변경(오상훈 -> 윤경욱) |

|

2022. 12. 03 |

대표이사 변경(조성수 -> 오상훈) |

|

2021. 08. 31 |

제4회 국내 사모 기명식 무보증 전환사채 발행 (300억) |

|

2020. 12. 03 |

대표이사 변경(윤경욱 -> 조성수) |

차. Matica Holdings, Inc. (주요종속회사)

1) 상호의 변경

| 일자 | 변경전 | 변경후 | 비고 |

|---|---|---|---|

|

2020. 12. 29 |

CHA Biotech USA, Inc. | Matica Holdings, Inc. | 사업확장(글로벌 CDMO) 목적 |

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

-해당사항 없음-

카. CHA Healthcare Singapore Pte. Ltd. (주요종속회사)

CHA Healthcare Singapore Pte. Ltd.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

| 2024. 07. 18 | 본점 소재지 변경 (변경전 : 545 Orchard road #08-07 Far East Shopping Centre Singapore 238882) (변경후 : 3 KILLINEY ROAD #06-06 WINSLAND HOUSE I SINGAPORE 239519) |

|

2023. 01. 02 |

본점 소재지 변경 (변경전 : 163 Penang Road #02-03 Winsland House II Singapore 238463) (변경후 : 545 Orchard road #08-07 Far East Shopping Centre Singapore 238882) |

|

2020. 11. 01 |

본점 소재지 변경 (변경전 : 10 Anson Road #28-05A International Plaza Singapore) (변경후 : 163 Penang Road #02-03 Winsland House II Singapore 238463) |

타. CHA SMG Australia Holding Pty. Ltd. (주요종속회사)

CHA SMG Australia Holding Pty. Ltd.는 당사의 주요종속회사인 (주)차헬스케어의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

|

2022. 05. 11 |

Western I.V.F. Pty Ltd인수를통한 호주 서부지역(ferth) 진출 |

파. Matica Biotechnology, Inc. (주요종속회사)

Matica Biotechnology, Inc.는 당사의 주요종속회사인 Matica Holdings, Inc.의 종속회사입니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

|

일 자 |

내 용 |

|---|---|

| 2024. 01. 02 | 대표이사 변경 (송윤정 -> Paul KIM) |

| 2023. 06. 06 | BIO 국제 컨벤션에서 MatiMax™ 세포주 출시 |

|

2021. 04. 23 |

대표이사 변경 (소병세 -> 송윤정) |

하. TLW Success Ltd. (주요종속회사)

TLW Success Ltd.는 당사의 주요 종속회사인 (주)차헬스케어의 종속회사로서, 2022년 08월08일 설립된 싱가포르 소재 투자회사이고, 391A Orchard Road #21-05 Ngee Ann City Singapore 238873에 본점을 두고있습니다. 당기 중 종속회사로 편입되었습니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

공시대상기간 중 그 밖에 경영활동과 관련된 중요한 사항이 없습니다.

거. Singapore Medical Group Limited (주요종속회사)

Singapore Medical Group Limited 는 당사의 주요 종속회사인 (주)차헬스케어의 종속회사로서, 2005년 03월10일 설립된 의료서비스제공 및 투자 사업회사이고, 1004 Toa Payoh North #06-03/07 Singapore 318995에 본점을 두고있습니다. 당기 중 종속회사로 편입되었습니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

공시대상기간 중 그 밖에 경영활동과 관련된 중요한 사항이 없습니다.

너. SMG Astra Women's Specialists Pte. Ltd. (주요종속회사)

SMG Astra Women's Specialists Pte. Ltd. 는 당사의 주요 종속회사인 (주)차헬스케어의 종속회사로서, 2016년12월 01일 설립된 싱가포르내 의료서비스(산부인과 및 투자업) 사업회사이고, 391A Orchard Road #21-05 Ngee Ann City Singapore 238873에 본점을 두고있습니다. 당기 중 종속회사로 편입되었습니다.

1) 상호의 변경

공시대상기간 중 상호의 변경 사실이 없습니다.

2) 화의, 회사정리절차 그 밖에 이에 준하는 절차에 관한 사항

공시대상기간 중 화의, 회사정리절차 그 밖에 이에 준하는 절차를 진행한 사실이 없습니다.

3) 합병등에 사항

공시대상기간 중 합병등에 관한 사실이 없습니다.

4) 업종 또는 주된 사업의 변화

공시대상기간 중 업종 또는 주된 사업의 변경 사실이 없습니다.

5) 그 밖에 경영활동과 관련된 중요한 사항

공시대상기간 중 그 밖에 경영활동과 관련된 중요한 사항이 없습니다.

3. 자본금 변동사항

가. 자본금 변동추이

2024년 3분기말, 당사의 발행주식 총수는 58,878,675주로 보통주 56,314,443주, 우선주(상환전환우선주) 2,564,232주 입니다. 1주당 액면금액은 500원이며, 자본금은 29,439백만원입니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당기(제23기) 3분기말 |

제22기 (2023년말) |

제21기 (2022년말) |

제20기 (2021년말) |

제19기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 56,314,443 | 56,314,443 | 56,268,318 | 56,260,532 | 52,549,022 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 28,157,221,500 | 28,157,221,500 | 28,134,159,000 | 28,130,266,000 | 26,274,511,000 | |

| 우선주 | 발행주식총수 | 2,564,232 | - | - | - | - |

| 액면금액 | 500 | - | - | - | - | |

| 자본금 | 1,282,116,000 | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 29,439,337,500 | 28,157,221,500 | 28,134,159,000 | 28,130,266,000 | 26,274,511,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 75,981,119 | 2,564,232 | 78,545,351 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 19,666,676 | - | 19,666,676 | - | |

| 1. 감자 | 19,666,676 | - | 19,666,676 | (주1) | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 56,314,443 | 2,564,232 | 58,878,675 | - | |

| Ⅴ. 자기주식수 | - | - | - | (주2) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 56,314,443 | 2,564,232 | 58,878,675 | - | |

(주1) 2014년 5월 7일 인적분할로 인해 보통주식(18,579,334주)이 감소 되었으며, 2018년 6월 22일 자본금 감소(자기주식 소각)에 따라 보통주식(1,087,342주)이 감소 되었습니다.

(주2) 2018년 6월 22일에 자기주식 전량(1,087,342주)을 소각(자본금 감소)한 이후 공시서류작성기준일 현재까지, 자기주식의 취득 및 처분 사실이 없습니다

(주3) 2024년 5월 17일 우선주(상환전환우선주) 2,564,232주를 발행하였습니다.

나. 종류주식(상환전환우선주) 발행현황

| (단위 : 원) |

| 발행일자 | 2024년 05월 17일 | |||

| 주당 발행가액(액면가액) | 17,354 | 500 | ||

| 발행총액(발행주식수) | 44,499,682,128 | 2,564,232 | ||

| 현재 잔액(현재 주식수) | 44,499,682,128 | 2,564,232 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2029년 05월 16일 | ||

| 이익배당에 관한 사항 | 본건 종류주식은 참가적, 누적적 우선주로서, 본건 종류주식의 주주는 본건 종류주식을 보유하는 동안 1주당 액면가액을 기준으로 연 1%에 해당하는 배당금을 누적적으로 우선하여 배당 받고, 보통주식의 배당률이 본건 종류주식의 배당률을 초과할 경우에는 초과하는 부분에 대하여 보통주식과 동일한 배당률로 함께 참가하여 배당 받는다. | |||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 주주 | ||

| 상환조건 | (1) 상환기간: 본건 우선주의 주주는 본건 우선주 발행일로부터 2년이 경과한 날로부터 존속기간 1개월 전까지 상환청구 할 수 있다. 단, 상환청구 기간 및 조기상환일의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다. (2) 주당 상환가액: 본건 상환전환우선주의 발행가액 및 동 금액에 대하여 발행일로부터 상환일까지 분기단위 연복리 를 적용하여 산출한 금액의 합계액으로 한다. 이때본건 우선주에 대해 배당금이 지급되었다면 그 배당금을 상환가액에서 차감한다. |

|||

| 상환방법 | 본건 우선주의 주주는 아래의 상환조건에 따라 발행회사에게 본건 우선주의 상환을 청구할 수 있다. 본건 우선주의 주주가 발행회사에게 상환 청구를 한 경우, 발행회사는 청구일로부터 1개월 이내에 현금으로 상환하여야 한다. 발행회사는 상법상 배당가능이익의 발생을 위해 2025년 또는 2026년 정기 주주총회에서 자본준비금 중 주식발행초과금을 이익결손금(또는 전입시점에는 이익잉여금일 경우 이익잉여금)에 규정상 전입가능한 만큼 최대 금액을 전입하여야 한다. 다만, 그럼에도 불구하고 배당가능이익이 부족하여 본건 우선주의 전부 또는 일부를 상환하지 못하게 되는 경우 상환되지 못한 주식에 대한 상환기일은 그 상환에 필요한 배당가능이익이 발생하는 시점까지 연기된다. 발행회사에게는 상환권이 없다. | |||

| 상환기간 | 2026년 05월 16일 ~ 2029년 04월 16일 | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1) 전환비율(전환가격): 본건 우선주식 1주당 전환되는 보통주의 수(이하 “전환비율”)은 본건 우선주식 1주당 보통주 1주로 한다. 이 경우 최초 전환가격은 ‘증권의 발행 및 공시등에 관한 규정’ 제5-24조의2 및 제5-22조를 준용하여 본 상환전환우선주 발행을 위한 이사회 결의일 전일을 기산일로 하여 그 기산일로부터 소급하여 산정한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 및 청약일 전(청약일이 없는 경우는 납입일) 제3거래일 가중산술평균주가 중 높은 가액으로써 원 단위 미만을 절상한 금액으로 한다. 이에 본건 우선주식의 1주당 금 17,354원으로 계산하되, 본 항 제(2)호 내지 (4)호를 각각 적용하여 전환비율 및 전환가격이 조정된다. 본 항에서 전환가격은 본건 우선주식 1당 전환가액(전환가격 조정이 있는 경우에는 조정 전 전환가격)에 전환비율(전환비율 조정이 있는 경우에는 조정 후 전환비율)을 나누어 산출되는 금액을 의미한다. 이 때, 1주 미만의 단수 주는 발행회사와 본건 우선주의 주주가 합의하여 처리한다. | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2026년 05월 16일 ~ 2029년 04월 16일 | |||

| 전환으로 발행할 주식의 종류 |

(주)차바이오텍 기명식 보통주 | |||

| 전환으로 발행할 주식수 |

2,564,232 | |||

| 의결권에 관한 사항 | 본건 신주의 의결권은 1주마다 1개로 한다. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(주1) | |||

(주1) 기타 투자 판단에 참고할 사항

1. 우선주의 내용

(1) 이익배당에 있어 보통주에 대해 우선하는 권리가 있다.

(2) 전환 및 상환에 관하여 특수한 정함이 있는 전환주식이자 상환주식이며 의결권이 있는 우선주식으로 한다.

(3) 종류주식은 발행일로부터 5년 (존속기간)이 경과하면 보통주식으로 전환된다. 다만, 위 기간 중 소정의 배당을 하지 못한 경우에는 소정의 배당이 완료될 때까지 그 기간은 연장된다.

2. 상환에 관한 사항

본건 우선주의 주주는 아래의 상환조건에 따라 발행회사에게 본건 우선주의 상환을 청구할 수 있다. 본건 우선주의 주주가 발행회사에게 상환 청구를 한 경우, 발행회사는 청구일로부터 1개월 이내에 현금으로 상환하여야 한다. 발행회사는 상법상 배당가능이익의 발생을 위해 2025년 또는 2026년 정기 주주총회에서 자본준비금 중 주식발행초과금을 이익결손금(또는 전입시점에는 이익잉여금일 경우 이익잉여금)에 규정상 전입가능한 만큼 최대 금액을 전입하여야 한다. 다만, 그럼에도 불구하고 배당가능이익이 부족하여 본건 상환전환우선주의 전부 또는 일부를 상환하지 못하게 되는 경우 상환되지 못한 주식에 대한 상환기일은 그 상환에 필요한 배당가능이익이 발생하는 시점까지 연기된다. 발행회사에게는 상환권이 없다.

(1) 상환기간: 본건 우선주의 주주는 본건 우선주 발행일로부터 2년이 경과한 날로부터 존속기간 1개월 전까지 상환청구 할 수 있다. 단, 상환청구 기간 및 조기상환일의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다.

(2) 주당 상환가액: 본건 상환전환우선주의 발행가액 및 동 금액에 대하여 발행일로부터 상환일까지 분기단위 연복리 1.5%를 적용하여 산출한 금액의 합계액으로 한다. 이때, 본건 우선주에 대해 배당금이 지급되었다면 그 배당금을 상환가액에서 차감한다.

3. 전환에 관한 사항

(1) 전환기간

인수인은 최초발행일로부터 1년이 경과한 날 이후부터 본건 우선주 존속기간 만료 일(5년) 1개월 전(이하 “전환청구기간”)까지 언제든지 본 계약에 의해 발행된 본건 우선주를 보통주로 전환할 수 있는 권리를 갖는다. 우선주 존속기간 만료일 1개월 전일이 영업일(공휴일이 아닌 날로서 서울에서 은행들이 일상적인 업무를 영위하는 날을 말하며, 다만 일부 은행 또는 은행의 일부 점포만이 영업하는 날은 제외한다, 이하 같다)이 아닐 경우, 익영업일을 전환청구기간의 종기로 한다. 발행회사는 전환 청구권이 없다. 단, 회사의 배당가능이익이 존재하는지 여부와 관계없이 본건 우선주에 대한 소정의 배당이 이루어지지 못한 경우에는 그 배당이 완료될 때까지 만기와 마찬가지로 위 전환청구기간이 연장된다.

(2) 전환조건

1) 전환비율(전환가격): 본건 우선주식 1주당 전환되는 보통주의 수(이하 “전환비율”)은 본건 우선주식 1주당 보통주 1주로 한다. 이 경우 최초 전환가격은 ‘증권의 발행 및 공시등에 관한 규정’ 제5-24조의2 및 제5-22조를 준용하여 본 상환전환우선주 발행을 위한 이사회 결의일 전일을 기산일로 하여 그 기산일로부터 소급하여 산정한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 및 청약일 전(청약일이 없는 경우는 납입일) 제3거래일 가중산술평균주가 중 높은 가액으로써 원 단위 미만을 절상한 금액으로 한다. 이에 본건 우선주식의 1주당 금 17,354원으로 계산하되, 본 항 제(2)호 내지 (4)호를 각각 적용하여 전환비율 및 전환가격이 조정된다. 본 항에서 전환가격은 본건 우선주식 1당 전환가액(전환가격 조정이 있는 경우에는 조정 전 전환가격)에 전환비율(전환비율 조정이 있는 경우에는 조정 후 전환비율)을 나누어 산출되는 금액을 의미한다. 이 때, 1주 미만의 단수 주는 발행회사와 본건 우선주의 주주가 합의하여 처리한다.

2) 전환비율의 조정

가. 보통주로의 전환 청구를 하기 전에 발행회사가 시가를 하회하는 발행가액으로 유상증자, 주식배당 및 준비금의 자본전입 등을 함으로써 주식을 발행하거나 또는 시가를 하회하는 전환가액 또는 행사가액으로 전환사채 또는 신주인수권부사채를 발행하는 경우에는 아래와 같이 전환가격을 조정한다. 다만, 유ㆍ무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가액이 시가를 상회하는 때에는 유상증자에 의한 신발행주식수는 전환가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용한다. 본 목에 따른 전환가격의 조정일은 유무상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주발행일 또는 전환사채 및 신주인수권부사채의 발행일로 한다.

조정 후 전환가격 = 조정 전 전환가격× {A + (B × C/D)}/(A + B)

A: 기발행주식수

B: 신발행주식수

C: 신발행주식 1주당 발행가격

D: 시가

다만, 위 산식 중 "기발행주식수"는 당해 조정사유가 발생하기 직전일 현재의 발행주식 총수로 하며, 전환사채 또는 신주인수권부사채를 발행할 경우 "신발행주식수"는 당해 사채 발행 시 전환가격으로 전부 주식으로 전환되거나 당해 사채 발행 시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 한다. 또한, 위 산식 중 "1주당 발행가격"은 주식분할, 무상증자, 주식배당의 경우에는 영(0)으로 하고, 전환사채 또는 신주인수권부사채를 발행할 경우에는 당해 사채 발행 시 전환가격 또는 행사가격으로 하며, 위 산식에서 "시가"라 함은 발행가격 산정의 기준이 되는 기준주가 또는 권리락주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다.

나. 발행회사의 주식을 분할 또는 병합하는 경우 전환비율은 그 분할 및 합병의 비율에 따라 조정된다.

3) 합병, 주식교환, 자본감소, 주식분할 및 병합 등에 의하여 전환비율의 조정이 필요한 경우에는 당해 합병, 주식교환, 자본감소, 주식분할 및 병합 직전에 본건 우선주가 모두 보통주로 전환되었다면 인수인이 가질 수 있었던 주식수를 그 가치 또는 그 이상으로 보장하는 방법으로 전환비율을 조정한다.

4) 전환비율의 적용에 따른 보통주의 발행가액이 액면가액보다 낮을 경우에는 액면가액으로 한다

5) 상기 1)호 내지 4)호와는 별도로 본건 우선주 발행일로부터 매 7개월이 되는 날을 전환가격 조정일로 하고, 각 전환가격 조정일 전일을 기산일로 하여 발행회사 기명식 보통주식에 대하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균한 가액과 기산일 가중산술평균주가 중 높은 가격이 해당 조정일 직전일 현재의 전환가격보다 낮은 경우 동 낮은 가격을 새로운 전환가격으로 한다. 단, 전환가격의 최저 조정한도는 최초 행사가액의 100분의 70에 해당하는 가액으로 한다(단, 조정일 전에 신주의 할인발행 등 또는 감자 등의 사유로 행사가격을 이미 조정한 경우에는 이를 감안하여 산정한다).

6) 상기 5)호에 근거하여 본건 우선주 전환가격의 하향조정이 있은 후, 기타의 사유로 발행회사 기명식 보통주식 가치 상승사유가 발생하는 경우, 본건 우선주 발행일로부터 매 7개월이 경과한 날을 전환가격 조정일로 하고 각 전환가격 조정일 전일을 기산일로 하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 중 높은 가액이 본건 우선주의 전환가격보다 높은 경우에는 그 가액을 새로운 전환가격으로 조정한다. 단, 위와 같이 산출된 전환가격은 발행 당시 전환가격(조정일 전에 신주의 할인발행 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한 가격)이내로 한다.

(3) 전환청구를 받을 장소: 회사의 명의개서대행기관(하나은행 증권대행부)

(4) 전환의 효력발생: 본건 우선주의 전환은 인수인이 그 청구를 한 때에 효력이 발생한다. 다만, 전환에 의하여 발행된 보통주식의 이익배당에 관해서는 인수인이 전환을 청구한 때의 직전 사업연도 말에 전환된 것으로 본다.

(5) 기타 사항

1) 전환청구 절차: 소정의 청구서 2통에 필요한 사항을 기입 날인하여 제출한다.

2) 미발행 주식의 보유: 인수인이 전환청구를 할 수 있는 기간까지 회사가 발행할 주식의 총수에 행사로 인하여 발행될 주식수를 미발행 주식수로 보유하여야 한다.

3) 전환청구에 의한 증자등기: 전환청구일이 속한 월의 말일로부터 2주 이내에 한다.

4) 전환청구로 발행된 주식의 교부 방법 및 장소: 전환청구로 발행되는 주식은 한국예탁결제원에 전자 등록 또는 예탁되므로 그 주권을 교부하지 아니한다. 단, 전환청구로 인하여 발행되는 주식은 명의개서 대리인과 협의하여 전환청구일로부터 10영업일 이내에 추가 상장을 완료하여야 한다. 단, 한국예탁결제원의 사정으로 인한 지연, 천재지변 발생과 같은 불가피한 사유가 발생할 경우 이는 연기될 수 있다.

4. 배당에 관한 사항

1) 본 우선주는 참가적, 누적적 우선주로 인수인은 우선주를 보유하는 동안 본건 우선주의 1주당 액면가 대비 연 [1.0]%의 배당을 누적적으로 우선 배당 받고 보통주의 배당률이 우선주의 배당률을 초과할 경우에는 보통주와 동일한 배당률로 참가하여 배당 받는다.

2) 우선주 배당과 관련하여 인수인은 신주의 효력발생일이 속하는 영업년도의 직전 영업년도 말에 주주가 되는 것으로 본다.

3) 배당금의 지급시기를 주주총회에서 따로 정하지 아니한 경우 회사는 주주총회에서 이익잉여금처분계산서의 승인이 있는 날로부터 1개월 이내에 인수인에게 배당금을 지급하여야 한다. 그 기간 내에 배당금을 지급하지 아니한 때에는 회사는 그 기간만료일의 익일부터 지급일까지 본 조 제4항에 명시된 연체이자를 적용한 지연배상금을 가산하여 지급하기로 한다.

4) 연체이자: 본 계약에 의한 금전지급의무를 지체한 때에는, 발행회사는 지급하여야 할 금액에 대하여 그 지급일 익일부터 실제 지급한 날까지의 경과기간 동안 연 12.0%의 연체이자율을 복리로 적용하여 계산한 지연손해금을 추가로 지급하여야 한다.

5) 주식 배당의 경우, 본 우선주는 보통주와 동일한 것으로 보아, 우선주와 보통주를 합한 발행주식총수에 대한 비율에 따라, 같은 종류의 우선주 주식으로 배당을 받을 권리를 갖는다.

5. 발행회사의 매도청구권(Call option)에 관한 사항

(1) 발행회사가 지정하는 제3자는 본건 신주의 발행일로부터 (1)년이 되는 날인 2025년 05월 16일부터 본건 신주의 발행일로부터 이(2)년이 되는 날인 2026년 05월 16일까지 매 1개월에 해당하는 날(이하 “매매일”)마다, 인수인을 상대로, 해당 시점에 인수인이 소유하는 본건 신주 총 발행금액의 20%에 해당하는 주식(보다 명확히 하면, 여러 번에 거쳐 콜옵션을 행사하는 경우 콜옵션 행사의 총 한도를 인수인 소유 본건 신주 총 발행금액의 20%로 함. 이하 “콜옵션 대상주식”)의 전부 또는 일부(이하 “콜옵션 행사주식”)에 대하여 발행회사가 지정하는 제3자(이하 본 조에서 “매수인”)에게 매도하여 줄 것을 청구할 수 있는 권리(Call Option, 이하 “매도청구권”)를 가지며, 인수인은 발행회사가 지정하는 제3자의 매도청구권 행사에 따라 콜옵션 행사주식을 매수인에게 매도하여야 한다. 단, 「금융회사의 지배구조에 관한 법률」 제2조 제6호 가목에 따른 발행회사의 최대주주 및 같은 법 시행령 제3조 제1항에 따른 그 특수관계인(이하 최대주주와 함께 “최대주주 등”)이 매도청구권을 행사하는 경우, 최대주주 등 각자는 본 주식의 발행 당시 자신이 보유(누구의 명의로든지 자기의 계산으로 소유하는 경우를 말한다)한 주식 비율(이하 “최대주주 등 행사한도”)을 초과하여 발행회사의 주식을 취득할 수 없는 조건으로 매도청구권을 행사하여야 하고, 최대주주 등이 최대주주 등 행사한도를 초과하여 매도청구권을 행사하더라도 최대주주 등 행사한도를 초과하는 범위 내에서는 매도청구권 행사의 효력이 없으며, 인수인은 최대주주 등 행사한도를 초과하는 범위의 본 주식를 매도할 의무를 부담하지 아니한다. 또한, 발행회사가 지정하는 제3자는 매도청구권을 행사하여 취득한 주식을 최대주주 등에게 최대주주 등의 각 행사한도를 초과하여 매도할 수 없다.

(2) 발행회사가 지정하는 제3자가 매도청구권을 행사하고자 하는 경우, 발행회사가 지정하는 제3자는 각 매매일의 30일 전부터 20일 전까지(이하 “ 콜옵션 청구기간”)의 사이에 인수인에게 매수인명, 콜옵션 행사 주식의 수량, 매매대금 및 매매일을 기재한 서면 통지(이하 “ 콜옵션 행사통지”)의 방법으로 매도청구권을 행사하여야 한다. 단, 매도청구권 행사기간이 상환청구권 행사기간과 겹치지 않도록, 13회차 매도청구권 행사는 2026년 4월 17일부터 2026년 4월 27일까지 행사가능한 것으로 한다. 다만, 콜옵션 청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지 행사할 수 있다.

| 구분 | 매도청구권 행사기간 | 매매대금 지급기일 | 매도청구권 행사금액 | |

| FROM (30일 전) | TO (20일 전) | |||

| 1 | 2025-04-16 | 2025-04-28 | 2025-05-16 | 101.5084% |

| 2 | 2025-05-17 | 2025-05-27 | 2025-06-16 | 101.6367% |

| 3 | 2025-06-16 | 2025-06-26 | 2025-07-16 | 101.7608% |

| 4 | 2025-07-17 | 2025-07-28 | 2025-08-16 | 101.8891% |

| 5 | 2025-08-17 | 2025-08-27 | 2025-09-16 | 102.0178% |

| 6 | 2025-09-16 | 2025-09-26 | 2025-10-16 | 102.1424% |

| 7 | 2025-10-17 | 2025-10-27 | 2025-11-16 | 102.2711% |

| 8 | 2025-11-16 | 2025-11-26 | 2025-12-16 | 102.3962% |

| 9 | 2025-12-17 | 2025-12-29 | 2026-01-16 | 102.5254% |

| 10 | 2026-01-17 | 2026-01-27 | 2026-02-16 | 102.6547% |

| 11 | 2026-02-14 | 2026-02-24 | 2026-03-16 | 102.7758% |

| 12 | 2026-03-17 | 2026-03-27 | 2026-04-16 | 102.9099% |

| 13 | 2026-04-17 | 2026-04-27 | 2026-05-16 | 103.0396% |

(3) 발행회사가 제(2)항에 따라 콜옵션 행사통지를 하는 경우, 콜옵션 행사통지가 인수인에게 도달한 시점에 매수인과 인수인 간에 콜옵션 행사주식에 관한 매매계약이 체결된 것으로 보며, 그에 따른 매매대금의 지급 및 주식의 이전은 매매일에 이루어져야 한다. 즉, 매수인은 매매일에 콜옵션 행사주식을 이전받음과 동시에 인수인에게 매매대금을 지급하고, 인수인은 매매대금을 지급받음과 동시에 매수인에게 제한물권 기타 부담이 없는 콜옵션 행사주식에 대한 완전한 소유권을 이전하여야 한다.

(4) 매도청구권 행사에 따른 콜옵션 행사주식의 매매대금은, 콜옵션 행사주식의 인수대금 및 이에 대하여 본건 신주의 발행일로부터 매매일까지 분기단위 연 복리 1.5%의 이율을 적용하여 계산한 금액으로 한다.

(5) 인수인은 발행일로부터 콜옵션 행사기간 종료일(2026 년 5월 16일 )까지 자신이 소유하는 발행회사 발행 주식 중 콜옵션 대상주식을 미전환 상태로 보유하여야 한다. 인수인들이 콜옵션 대상 주식을 처분하고자 하는 경우, 콜옵션 대상주식을 인수하고자 하는 양수인에 관한 정보를 사전에 발행회사에게 서면으로 제공하고, 해당 양수인이 본 계약 및 본건 상환우선주식 인수계약상 지위를 모두 인수하기로 하는 경우에 한하여 콜옵션 대상주식을 해당 양수인에게 처분할 수 있다.

6. 발행가액 산정 근거 및 산정방법

(1) 발행가액 산정 근거

본건 상환전환우선주식은 비상장주식으로 발행됨. 증권의 발행 및 공시 등에 관한 규정(이하 "증발공") 제5-18조 제3항에 따르면, 동조 제1항 및 제2항에 따라 기준주가를 산정하는 경우로서 주권상장법인이 증권시장에서 시가가 형성되어 있지 않은 종목의 주식을 발행하고자 하는 경우에는 권리내용이 유사한 다른 주권상장법인의 주식의 시가(동 시가가 없는 경우에는 적용하지 아니함) 및 시장상황을 고려하여 산정하도록 규정하고 있으나, 본 상환전환우선주식의 권리내용과 유사한 다른 주권상장법인의 주식의 시가가 없으므로 상기 규정을 적용하는데 한계가 있음. 다만, 당사의 보통주식이 증권시장에 상장되어 있고, 본 상환전환우선주식이 발행일로부터 12개월이 되는 날부터 보통주식으로 전환이 가능하다는 점 등을 고려할 때, 본건 상환전환우선주식의 가격이 당사의 보통주식의 시가와 관련성을 가질 것으로 판단되므로, 증발공 제5-18조 제2항을 적용하여 다음과 같이 산출되는 당사 보통주식의 기준주가를 대용치로 사용함.

(2) 발행가액 산정방법증권의 발행 및 공시 등에 관한 규정’ 제5-18조 제2항에 의거하여, 이사회결의일 전일을 기산일로 하여 보통주의 과거 1개월간의 가중산술평균주가, 1주일간의 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가격과 최근일 가중산술평균주가 중 낮은 가격을 기준주가로 하고, 기준주가에 0.77% 할증률을 적용하여 산정한 가격을 원단위 미만을 절상하여 산정함. 산정된 가액이 액면가액 이하일 경우에는 액면가액으로 함. 단, 원단위 미만은 절상함.

7. 기타사항

(1) 금번 유상증자로 발행되는 상환전환우선주식 신주 전부를 한국예탁결제원에 예탁하고 본건 신주의 입고일로부터 1년간 보호예수될 예정임.

(2) 금번 유상증자와 관련하여 신주인수계약의 체결 등을 포함하여 이사회에서 정하지 않은 사항은 대표이사에게 위임함.

(3) 상기 일정은 거래상대방과의 협의 등 제반 사정에 따라 변경될 수 있음.

▶기준주가로 최소값[이사회결의일 전일을 기산일로 하여 과거 1개월간ㆍ1주일간ㆍ최근일 가중산술평균주가의 단순평균, 최근일 가중산술평균주가] 이용시 다음표를 추가

| (단위 : 주, 원) |

| 구 분 | 거래량 | 거래대금 | 가중산술 평균주가 |

|---|---|---|---|

| 과거 1개월간의 가중산술평균주가(A) | 3,818,051 | 65,284,595,120 | 17,098.9 |

| 과거 1주일간의 가중산술평균주가(B) | 419,353 | 7,217,167,010 | 17,210.2 |

| 최근일 가중산술평균주가(C) | 186,479 | 3,236,030,140 | 17,353.3 |

| (A),(B),(C)의 산술평균주가(D) | 17,220.8 | ||

| 기준주가 : (C)와(D)중 낮은 가액 | 17,220.8 | ||

| 할인율 또는 할증률 (%) | 0.77 | ||

| 발행가액 | 17,354 | ||

5. 정관에 관한 사항

기업공시서식 작성기준 및 작성지침에 의거하여, '5. 정관에 관한 사항'의 전체 내용을 기재하지 아니하였습니다.

또한, 기재 사항 중 직전 연도의 사업보고서 작성기준일(2023년 12월 31일) 이후 부터 본 보고서 작성기준일(2024년 09월 30일) 사이에 발생한 변동사항에 대한 내용은 다음과 같으며, 그 외 변동사항이 없는 내용에 대해서는 2024년 03월 20일에 제출한 제22기(2023년) 사업보고서를 참고하여 주시기 바랍니다.

| ※ [제22기(2023년) 사업보고서] 바로가기 |

가. 정관 변경 이력

공시대상기간 중 당사 정관의 변경 이력은 다음과 같으며, 당사 정관의 최근 개정일은 당사의 제22기 정기주주총회일인 2024년 03월 29일입니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024년 03월 29일 | 제22기 정기주주총회 | - 제26조 : '보궐선임 이사의 임기에 관한 근거조항' 추가 - 제32조의 1 : '이사회 내 위원회 설치에 대한 근거조항' 신설 - 제38조의 1 : '자본시장법 제165조의 12에 따른 분기배당 근거조항' 신설 |

- 표준정관 도입 - ESG 위원회 설치 근거 필요 - 장기적인 주주환원정책 마련 |

| 2021년 03월 26일 | 제19기 정기주주총회 | - 제2조 : ' 동물의약품 제조 및 판매업' 추가 - 제25조 : 감사선임 방법 추가 - 기타 조항 |

- 사업 다각화에 따른 추가 - 개정 상법 반영에 따른 수정 - 자구 수정 |

| 2020년 03월 27일 | 제18기 정기주주총회 |

- 제2조 : '개방형 혁신을 통한 기술 도입, 임상 개발을 통한 기술 및 제품 판매', '유전체 연구 및 분 |

- 사업 다각화에 따른 추가 - 전자증권법 반영에 따른 수정 |

II. 사업의 내용

1. 사업의 개요

당사는 제대혈 보관, 줄기세포 연구 및 세포치료제 개발과 Anti-aging 관련 서비스 용역 그리고 해당 사업에서 축적한 Knowhow 등을 활용한 컨설팅 제공 등 관련 부대사업의 제공을 영위하고 있습니다.

또한, 주요 종속회사를 통해 의약품 사업, 글로벌 CDMO 사업, 해외 의료 네트워크 확장 및 관련 서비스 사업 등 의료 헬스케어 사업을 영위하고 있습니다.

당사와 주요 종속회사를 포함한 주요 사업의 연결 실적은 다음과 같습니다.

| 구분 | 주요 제품 및 서비스 내용 | 2024년 3분기 매출 비중(%) |

|---|---|---|

| 의료서비스 | 해외 의료 네트워크 확장 및 관련 서비스 사업 등 | 62.01% |

|

제품매출 |

의약품/화장품/화장품원료 등 |

10.45% |

| 기타 | 글로벌 CDMO 사업, 기타 서비스 사업 등 | 27.54% |

2. 주요 제품 및 서비스

가. 주요 제품 또는 서비스에 관한 내용

1) 연결 재무제표 기준

(단위 : 백만원, %)

|

매출유형 |

제품 또는 서비스의 내용 |

매출액 |

매출액 |

비고 |

|---|---|---|---|---|

|

병원매출 |

의료서비스 |

476,910 | 62.01% |

- |

|

제품매출 |

의약품/화장품/화장품원료 등 |

80,359 | 10.45% |

- |

|

상품매출 |

의료기기 및 의료용품 등 |

16,944 | 2.20% |

- |

|

서비스매출 |

제대혈 채취 및 보관 매출 | 11,045 | 1.44% |

- |

| Bio-Insurance 서비스매출 | 4,021 | 0.52% |

- |

|

|

연구용역매출 |

4,510 | 0.59% |

- |

|

|

서비스매출 |

54,275 | 7.06% |

- |

|

|

기타매출 |

임대매출, 정부 추가 의료수가, 로열티 등 |

121,001 | 15.73% |

- |

|

연결기준 합계 |

769,065 | 100.00% |

- |

|

※ 판매 경로 및 매출유형별 세부내용은 '4. 매출 및 수주상황'을 참조하시기 바랍니다.

2) 별도 재무제표 기준

(단위 : 백만원, %)

|

매출유형 |

제품 또는 서비스의 내용 |

매출액 |

매출액 |

비고 |

|---|---|---|---|---|

|

상품매출 |

화장품 등 |

2,062 | 5.28% | - |

|

서비스매출 |

제대혈 채취 및 보관 매출 | 11,045 | 28.26% | - |

|

바이오인슈어런스 매출 |

4,021 | 10.29% | - | |

| 차움 서비스 | 4,513 | 11.54% | - | |

|

유전체 분석 및 진단 서비스 |

6,078 | 15.55% | - | |

| 의료 IT 서비스, 헬스케어 컨설팅 서비스 등 | 7,704 | 19.71% | - | |

|

기타매출 |

임대매출, 로열티 등 |

3,666 | 9.38% | - |

|

별도기준 합계 |

39,089 | 100.00% | - | |

※ 판매 경로 및 매출유형별 세부내용은 '4. 매출 및 수주상황'을 참조하시기 바랍니다.

나. 주요 제품 등의 가격변동 추이

(단위 : 원)

|

사업부문 |

품 명 |

제23기 3분기 |

제22기 |

제21기 |

|---|---|---|---|---|

|

제대혈 |

기본형 | 1,450,000 | 1,450,000 | 1,450,000 |

| 고급형 | 1,950,000 | 1,950,000 | 1,950,000 | |

| 프리미엄형 1 | 2,400,000 | 2,400,000 | 2,400,000 | |

| 프리미엄형 2 | 3,000,000 | 3,000,000 | 3,000,000 | |

| 로얄센츄리형 | 3,500,000 | 3,500,000 | 3,500,000 | |

|

바이오 |

면역세포 보관-스탠다드형 | 3,900,000 | 3,900,000 | 3,900,000 |

| 면역세포 보관-프리미엄형 | 6,800,000 | 6,800,000 | 6,800,000 | |

| 지방줄기세포 보관 | 6,000,000 | 6,000,000 | 6,000,000 | |

| 면역세포요법-기보관 (주1) | 5,000,000 | 5,000,000 | 5,000,000 | |

| 면역세포요법-미보관 (주1) | 5,500,000 | 5,500,000 | 5,500,000 | |

| 줄기세포요법-Super Stem 요법-기보관(10억셀) | 50,000,000 | 50,000,000 | 50,000,000 | |

| 줄기세포요법-Super Stem 요법-기보관(25억셀) | 100,000,000 | 100,000,000 | 100,000,000 | |

| 줄기세포요법-Power Stem 요법-기보관(1억셀) | 5,500,000 | 5,500,000 | 5,500,000 | |

| 줄기세포요법-Super Stem 요법-기보관(1억셀) | 5,500,000 | 5,500,000 | - |

(주1) '면역세포요법-기보관'은 기존 면역세포보관 고객을 대상으로 한 회당 상품가격을 의미하며, '면역세포요법-미보관'은 신규고객에 대한 회당 상품 가격을 의미합니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 가격변동 추이

(단위 : 원)

|

사업부문 |

품 목 |

제23기 3분기 |

제22기 |

제21기 |

|---|---|---|---|---|

|

제대혈 |

Processing Bag | 34,545 | 34,545 | 34,545 |

| Overwrap Bag | 3,600 | 3,600 | 3,600 | |

| Cord blood bag | 6,182 | 6,182 | 5,759 | |

| Transfer Bag | 2,245 | 2,245 | 2,306 | |

|

바이오 |

(B)Fetal Bovine Serum, Qualified, AUS | 1,222,000 | 1,370,000 | 1,100,000 |

| CRYOSER(DMSO)77049027 | 363,636 | 363,636 | 396,000 | |

| RPMI 1640 media | 250,000 | 310,000 | 294,000 | |

| 알부민주20% | 86,583 | 85,758 | 93,549 | |

| Minimum Essential Medium (MEM ) Alpha | 57,600 | 56,300 | 55,000 | |

| Ethanol 75% | 57,000 | 57,000 | 55,000 | |

| Dulbeccos Phosphate-Buffered | 33,000 | 36,500 | 33,000 | |

| TrypLE Express w/o Phenol Red | 37,000 | 35,700 | 33,000 | |

| Gentamicin Reagent Solution | 27,300 | 26,800 | 24,600 | |

| Ficoll paque PLUS (6 x 500ml) | 1,000,000 | 971,000 | 903,000 | |

| Leucosep® 50 mL Conical (V) Bottom | 1,145,000 | 1,145,000 | 960,000 | |

| DMSO (D2438 5x10ml) | 220,000 | 363,636 | 220,000 | |

| Hanks Balanced Salt Solution(HBSS) | 33,000 | 35,700 | 33,000 | |

| AlyS505NK - EX 1000ml | 305,000 | 305,000 | 305,000 | |

| Cell clean | 76,363 | 76,363 | 61,727 |

나. 주요 원재료 매입처

당사의 주요 원재료는 정부로부터 인ㆍ허가를 득하고 판권을 가진 다수의 공급업체로부터 매입하고 있습니다.

당사의 주요 원재료 공급업체는, 다수의 경쟁 공급업체 중 우수한 품질/적정 가격/안정적인 납기 능력 등 여러 평가요소를 종합적으로 고려하여 결정하며, 해당 공급업체들은 당사와 특별한 이해관계가 없습니다.

또한, 주요 원재료 공급업체의 영업비밀을 보호하기 위하여 공급업체명은 기재하지 아니하였습니다.

|

매입 |

사업부문 |

구체적 |

품 목 |

공급업체 |

비고 |

|---|---|---|---|---|---|

|

원재료 |

제대혈 |

채취 및 |

Overwrap Bag | OOOOO | - |

| Processing Bag | OOOOOOOO | - | |||

| Cord Blood Bag | OOOO | - | |||

| Transfer Bag | OOOOOOO | - | |||

|

바이오 |

채취 및 |

(B)Fetal Bovine Serum, Qualified, AUS | OO | - | |

| CRYOSER(DMSO)77049027 | OOOO | - | |||

| RPMI 1640 media | OOOOOOO | - | |||

| 알부민주20% | OOOOOOO | - | |||

| Minimum Essential Medium (MEM ) Alpha | OOOOO | - | |||

| Ethanol 75% | OOOO | - | |||

| Dulbeccos Phosphate-Buffered | OOO | - | |||

| TrypLE Express w/o Phenol Red | OOOOO | - | |||

| Gentamicin Reagent Solution | OOO | - | |||

| Ficoll paque PLUS (6 x 500ml) | OOOOOOO | - | |||

| Leucosep® 50 mL Conical (V) Bottom | OOOOO | - | |||

| DMSO (D2438 5x10ml) | OOOO | - | |||

| Hanks Balanced Salt Solution(HBSS) | OOOOOOO | - | |||

| AlyS505NK - EX 1000ml | OO | - | |||

| Cell clean | OOOO | - |

다. 생산능력

1) 생산능력

(단위 : 건)

|

구분 |

제23기 3분기 |

제22기 |

제21기 |

|---|---|---|---|

|

제대혈보관 |

7,200 |

9,600 |

9,600 |

|

면역세포보관 |

720 |

960 |

960 |

2) 생산능력의 산출근거

(단위 : 개, 일, 월)

|

구분 |

생산량/일 |

일수/월 |

월수 |

생산능력 |

|

|---|---|---|---|---|---|

|

제대혈보관 |

제23기 3분기 |

40 | 20 | 9 | 7,200 |

|

제22기 |

40 | 20 | 12 | 9,600 | |

|

제21기 |

40 | 20 | 12 | 9,600 | |

|

면역세포보관 |

제23기 3분기 |

4 |

20 |

9 | 720 |

|

제22기 |

4 |

20 |

12 |

960 |

|

|

제21기 |

4 |

20 |

12 |

960 |

|

라. 생산실적 및 가동률

1) 보관 실적

(단위 : 건, 백만원)

|

품목 |

제23기 3분기 |

제22기 |

제21기 |

|||

|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

|

|

제대혈보관 |

4,733 | 11,045 | 6,214 | 14,221 | 5,846 | 12,480 |

|

면역세포보관 |

127 | 471 | 109 | 501 | 192 | 566 |

2) 당분기 가동률

(단위 : 건)

|

구분 |

보관능력 |

보관실적 |

평균가동률(%) |

|---|---|---|---|

|

제대혈보관 |

7,200 | 4,733 | 65.74% |

|

면역세포보관 |

720 | 127 | 17.64% |

※ 산출식 : 평균가동률 = 보관실적/보관능력

마. 생산ㆍ영업 설비의 현황 등

당사의 생산활동과 영업활동에 중요한 시설, 설비, 부동산 등 주요 내용은 하기 표와 같으며, 당사는 당분기 중 경기도 성남시 소재 토지 및 건물을 당사의 특수관계자인 (의)성광의료재단에 매각하기로 이사회 결의를 하였습니다. 당분기 중 일부를 처분하였으며 잔여분의 대한 구체적인 매각 시기는 당분기말 현재 논의 중에 있습니다.

(단위 : 백만원, %)

| 항목 | 내용 | 소재 지 | 금액 | 비율 |

|---|---|---|---|---|

| 기계장치 | 생산시설 내 기계장치 | 대한민국 | 2,752 | 3.69% |

| 비품 | 생산/업무용 비품 | 대한민국 | 594 | 0.80% |

| 시설장치 | 생산시설 내 시설장치 | 대한민국 | 268 | 0.36% |

| 임차자산개량권 | 영업용 임차자산에 대한 개량권 | 대한민국 | 526 | 0.71% |

| 건설중인자산 | 건설중인자산 | 대한민국 | 59,385 | 79.58% |

| 사용권자산 | 건물, 차량운반구, 기계장치 등 임차자산 | 대한민국 | 11,094 | 14.87% |

바. 중요한 생산ㆍ영업 설비 등의 투자 계획

1) 판교 제2테크노밸리 CDMO GMP 신규시설 투자 관련

당사는 글로벌 세포유전자 치료제 CDMO 생산시설 및 바이오뱅크 구축을 위하여, 판교 제2테크노밸리(E11-1/2 블록)내 토지(산업시설용지)에 CDMO GMP 신규시설의 신축에 대한 공사 도급계약을 '신동아건설 주식회사(대표이사 진현기)'와 체결하였습니다. 총 공사 도급계약 금액은 552억 5천만원으로, 공사대금은 공사 진행 기성율(공사진척율)에 따라 지급할 예정이고, 현재 공사 진행중입니다. 판교 제2테크노밸리 CDMO GMP 신규시설 투자에 관한 공시 세부사항은 본문 내 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항'부분에 기재되어 있으니 관련 내용을 참조하여 주시기 바랍니다.

상기 사항 외에, 생산ㆍ영업활동과 관련한 중요한 설비 등의 투자 계획은 없습니다.

4. 매출 및 수주상황

가. 매출실적

1) 연결 재무제표 기준

(단위 : 백만원)

|

매출유형 |

품 목(사업부문) |

제23기 3분기 |

제22기 |

제21기 |

|---|---|---|---|---|

|

병원매출 |

의료서비스 |

476,910 | 574,425 | 538,077 |

|

제품매출 |

의약품/화장품/화장품원료 등 |

80,359 | 102,643 | 87,465 |

|

상품매출 |

의료기기 및 의료용품 등 |

16,944 | 19,808 | 19,199 |

| 서비스매출 | 제대혈 채취 및 보관 매출 | 11,045 | 14,221 | 12,480 |

| Bio-Insurance 서비스매출 | 4,021 | 3,862 | 1,153 | |

|

연구용역매출 |

4,510 | 29,845 | 8,586 | |

|

서비스매출 |

54,275 | 67,805 | 60,831 | |

|

기타매출 |

임대매출, 정부 추가 의료수가, 로열티 등 |

121,001 | 141,342 | 116,792 |

|

연결기준 합계 |

769,065 | 953,951 | 844,583 | |

※ 상기 매출실적은 한국 채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2) 별도 재무제표 기준

(단위 : 백만원)

|

매출유형 |

품 목(사업부문) |

제23기 3분기 |

제22기 |

제21기 |

|---|---|---|---|---|

|

상품매출 |

화장품 등 |

2,062 | 2,542 | 2,356 |

|

서비스매출 |

제대혈 보관 매출 |

11,045 | 14,221 | 12,480 |

| Bio-Insurance 서비스매출 | 4,021 | 3,862 | 1,153 | |

| 차움 서비스 | 4,513 | 5,663 | 5,364 | |

|

유전체 분석 및 진단 서비스 |

6,078 | 6,863 | 5,623 | |

| 의료 IT 서비스, 헬스케어 컨설팅 서비스 등 | 7,704 | 8,702 | 8,223 | |

|

기타매출 |

임대매출, 로열티 등 |

3,666 | 27,325 | 7,127 |

|

별도기준 합계 |

39,089 | 69,178 | 42,326 | |

※ 상기 매출실적은 한국 채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

나. 제품 또는 서비스의 판매경로 및 방법 등

매출 실적의 주요 품목(사업부문)에 대한 판매경로와 판매방법 등 의 내용은 다음과 같습니다.

1) 의료서비스

고도의 보건의료 지식과 전문적인 의료기술을 바탕으로, 일반 환자 및 의료기관, 정부 등 고객에게 종합 의료서비스 및 IVF(난임) 서비스를 제공하고 있습니다.

2) 의약품/화장품/화장품원료 등

의료기관, 약국, 기업체, 일반인 등을 대상으로 오프라인 판매와 온라인 판매를 통해 공급하고 있습니다.

3) 의료기기 및 의료용품 등

의료기관, 기업체 등을 대상으로 오프라인 판매(B2B, Business-to-business)를 통해 공급하고 있습니다.

4) 제대혈 채취 및 보관 매출

차병원 및 산부인과병원과의 공동마케팅 및 임신,출산 육아 박람회 등을 통한 오프라인 판매와 인터넷 홈쇼핑 및 자체 홈페이지 등을 이용한 온라인 판매로 서비스를 제공하고 있습니다.

5) Bio-Insurance 서비스매출

차움의원 및 제휴업체와의 공동마케팅 및 자체 홈페이지 등의 채널을 통해 세포 보관서비스를 제공하고 있습니다.

6) 연구용역 매출

프로젝트성으로 실시하는 연구용역수행에 대한 대가, 기술 이전에 대한 대가를 매출로 계상하고 있습니다.

7) 서비스 매출

국내외 세포ㆍ유전자 치료제 기업 등으로부터 바이오의약품 등의 제조 위수탁 및 연구대행을 담당하는 글로벌 CDMO 사업, 국내외 의료기관 등의 IT 시스템 구축 및 유지보수를 담당하는 의료 IT 서비스, 국내외 의료기관 및 국내외 고객들의 PGT/세포유전체/분자유전체 분석 및 진단 서비스, 국내외 고객들에게 당사 및 종속회사의 비즈니스 모델에 대한 헬스케어 컨설팅 서비스 등을 포함하고 있습니다.

8) 기타 매출

미국 병원의 정부 매출(Q.A.F 등), 임대료 매출 및 로열티 매출, 기술 이전 매출 등을 포함하고 있습니다.

다. 수주상황

공시서류 작성기준일 현재 거래가 종료되지 아니한 당사의 주요 제품 및 서비스에 대한 수주현황은 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 연결실체가 노출되어 있는 위의 위험에 대한 정보와 연결실체의 위험관리 목표,정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 위험관리 정책

연결실체의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있으며 연결실체의 위험관리 정책은 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장상황과 연결실체의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결실체는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고있습니다.

연결실체의 내부감사는 경영진이 연결실체의 위험관리 정책 및 절차의 준수여부를 어떻게 관리하는지 감독하고, 연결실체의 위험관리체계가 적절한지 검토하여 위험관리 통제 및 절차에 대한 정기 및 특별 검토를 수행하고 결과는 이사회에 보고하고 있습니다.

(2) 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 연결실체가 재무손실을 입을 위험을 의미합니다. 주로 거래처에 대한 매출채권과 투자자산에서 발생합니다.

1) 매출채권

연결실체의 신용위험에 대한 노출은 주로 각 고객별 특성의 영향을 받습니다. 고객이영업하고 있는 산업 및 국가의 파산위험 등의 고객 분포는 신용위험에 큰 영향을 주지 않습니다.

연결실체는 매출채권과 투자자산에 대해 발생할 것으로 예상되는 손실에 대해 충당금을 설정하고 있습니다. 이 충당금은 개별적으로 유의적인 항목에 대한 구체적인 손상차손과 유사한 특성을 가진 금융자산 집합에서 발생하였으나 아직 식별되지 않은 손상으로 구성됩니다. 금융자산 집합의 충당금은 유사한 금융자산의 회수에 대한 과거 자료에 근거하여 결정되고 있습니다.

2) 투자자산

연결실체는 금융상품에 대한 투자시 피투자기관에 대한 신용을 사전에 평가함으로써신용위험에의 노출을 최대한 제한하는 정책을 수립하여 시행하고 있습니다. 우수한 신용등급을 가진 회사 또는 금융기관은 채무불이행을 하지 않을 것으로 경영진은 예상하고 있으며, 사후 모니터링을 통하여 투자규모 변경 및 계속투자 여부를 결정하게됩니다.

3) 보증

연결실체는 경영목적상 필요시 관계기업 및 종속기업에 보증을 제공하는 정책을 시행하고 있습니다.

① 신용위험에 대한 노출

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 연결실체는 현금및현금성자산을 신용등급이 우수한 금융기관에 예치하고 있어, 금융기관으로부터의 신용위험은 제한적입니다. 당분기말과 전기말 현재 연결실체의 신용위험에 대한 최대노출정도는 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 상각후원가측정 금융자산 | 658,267,227,897 | 535,568,253,047 |

당분기말과 전기말 현재 상각후원가측정 금융자산의 각 지역별 신용위험에 대한 최대 노출정도는 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 국 내 | 411,880,516,106 | 238,895,516,890 |

| 미 국 | 243,348,439,961 | 285,508,735,349 |

| 기 타 | 3,038,271,830 | 11,164,000,808 |

| 합 계 | 658,267,227,897 | 535,568,253,047 |

당분기말과 전기말 현재 상각후원가측정 금융자산의 거래대상별 신용위험에 대한 최대 노출정도는 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 도소매업체 | 11,836,925,895 | 54,168,912,216 |

| 최종소비자 | 13,427,378,443 | 13,586,892,093 |

| 금융기관 | 298,098,113,786 | 232,984,670,244 |

| 기타 | 334,904,809,773 | 234,827,778,494 |

| 합 계 | 658,267,227,897 | 535,568,253,047 |

② 손상차손

당분기말과 전기말 현재 상각후원가측정금융자산(대여금및수취채권)의 연령 및 각 연령별로 손상된 채권금액은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 채권잔액 | 손상된 금액 | 채권잔액 | 손상된 금액 | |

| 만기일 미도래 | 263,933,579,562 | 1,319,667,898 | 223,652,528,766 | 1,118,262,644 |

| 6개월 이내 | 43,965,798,616 | 15,895,555 | 68,190,678,289 | 70,669,982 |

| 6개월 초과 ~ 1년 이내 | 4,373,812,012 | 142,223,421 | 3,672,226,572 | 173,753,240 |

| 1년 초과 ~ 2년 이내 | 2,527,322,440 | 437,092,480 | 735,674,422 | 130,634,765 |

| 2년 초과 ~ | 11,799,596,036 | 5,857,042,884 | 8,244,973,669 | 5,920,135,508 |

| 개별평가 | 331,667,119,231 | 6,181,136,491 | 231,072,171,329 | 5,092,002,810 |

| 합 계 | 658,267,227,897 | 13,953,058,729 | 535,568,253,047 | 12,505,458,949 |

상각후원가측정금융자산(대여금및수취채권)에 대한 손실충당금(대손충당금)의 당분기와 전기 중 변동내역은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당 분 기 | 전 기 |

|---|---|---|

| 기초잔액 | 12,505,458,949 | 13,732,489,070 |

| 손상차손 인식 | 211,202,472 | 122,924,090 |

| 손상차손 환입 | 4,155,787 | (295,877,529) |

| 제각 | (369,763,244) | (811,988,452) |

| 기타(환율차이 등) | 1,602,004,765 | (242,088,230) |

| 기말 잔액 | 13,953,058,729 | 12,505,458,949 |

한편, 연결실체는 과거의 채무불이행율을 고려하였을 때, 만기일이 도래하지 않은 채권은 대손충당금을 설정하지 않아도 되는 것으로 판단하였습니다.

상각후원가측정 금융자산의 손실충당금은 지배기업이 자산금액을 회수할 수 없다는 것을 확신하기 전까지 손상차손을 기록하기 위하여 사용됩니다. 지배기업이 자산을 회수할 수 없다고 결정하면, 손실충당금은 금융자산과 상계제거 됩니다.

(3) 유동성위험

당분기말과 전기말 현재 금융부채의 계약상 만기는 다음과 같습니다. 금액은 이자지급액을 포함하고, 상계약정의 효과는 포함하지 않았습니다.

1) 당분기말

(단위 : 원)

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 이내 | 1년 ~ 2년 | 2년 ~ 5년 | 5년 이상 |

|---|---|---|---|---|---|---|

| 상각후원가측정 금융부채 | ||||||

| 매입채무및기타채무 | 370,885,167,860 | 370,885,167,860 | 334,532,936,825 | 31,280,563,917 | 4,352,802,027 | 718,865,091 |

| 차입금 | 508,510,043,839 | 515,165,917,410 | 349,969,459,162 | 94,695,428,949 | 70,501,029,299 | - |

| 전환사채 | 70,363,236,040 | 96,328,246,788 | 87,239,836,246 | 9,088,410,542 | - | - |

| 신주인수권부사채 | 17,966,762,422 | 29,162,190,000 | 29,162,190,000 | - | - | - |

| 기타금융부채 | 59,853,724,375 | 59,108,021,895 | 59,108,021,895 | - | - | - |

| 회원보증금 | 29,298,807,575 | 33,942,727,500 | 18,597,250,000 | 3,461,725,000 | - | 11,883,752,500 |

| 리스부채 | 72,194,935,468 | 86,867,830,501 | 16,694,619,797 | 20,512,333,336 | 21,679,432,948 | 27,981,444,420 |

| 상환전환우선주부채 | 25,391,619,935 | 47,898,968,346 | 47,898,968,346 | - | - | - |

| 합 계 | 1,154,464,297,514 | 1,239,359,070,300 | 903,056,514,943 | 180,879,166,041 | 114,839,327,305 | 40,584,062,011 |

2) 전기말

(단위 : 원)

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 이내 | 1년 ~ 2년 | 2년 ~ 5년 | 5년 이상 |

|---|---|---|---|---|---|---|

| 상각후원가측정 금융부채 | ||||||

| 매입채무기타채무 | 337,974,836,861 | 339,286,569,772 | 334,740,291,684 | 3,272,722,560 | 602,834,552 | 670,720,976 |

| 차입금 | 369,648,259,327 | 370,751,742,501 | 288,073,207,604 | 6,683,913,089 | 75,994,621,808 | - |

| 전환사채 | 18,904,897,608 | 31,939,013,186 | 5,060,272,963 | - | 26,878,740,223 | - |

| 신주인수권부사채 | 6,678,791,423 | 8,297,550,000 | 8,297,550,000 | - | - | - |

| 기타금융부채 | 125,838,479,727 | 125,304,058,985 | 4,896,989,647 | - | 120,407,069,338 | - |

| 회원보증금 | 29,123,872,284 | 34,988,152,500 | 15,069,375,000 | 6,276,450,000 | 1,131,000,000 | 12,511,327,500 |

| 리스부채 | 54,403,242,582 | 68,238,326,567 | 10,721,679,296 | 8,702,631,756 | 21,762,069,032 | 27,051,946,483 |

| 합 계 | 942,572,379,812 | 978,805,413,511 | 666,859,366,194 | 24,935,717,405 | 246,776,334,953 | 40,233,994,959 |

한편, 연결실체는 상기의 계약상 현금흐름이 유의적으로 더 이른 기간에 발생하거나 유의적으로 상이한 금액일 것으로 기대하지 않습니다.

(4) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익을 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

1) 환위험

연결실체는 글로벌 영업활동을 수행함에 따라 각 개별회사의 기능통화와 다른 통화로 판매, 구매 및 차입 등을 수행하고 있어 환위험에 노출되어 있습니다. 환율변동위험에 노출된 주요 통화는 USD, JPY, AUD 등 입니다. 연결실체는 외화부채 규모의 최소화 및 조기결제 등 환위험 노출을 최소화하기 위한 정책을 수립, 운용하고 있습니다.

당분기말과 전기말 현재 환위험에 대한 노출정도는 다음과 같습니다.

① 당분기말

(단위 : 원)

| 구 분 | USD | SGD | EUR | AUD | CNY | JPY |

|---|---|---|---|---|---|---|

| 현금및현금성자산 | 3,298,397,423 | 793 | 1,868 | - | 284,371 | - |

| 매출채권 | 648,700 | - | - | - | - | - |

| 단기미수금 | 49,336,005 | - | - | - | - | - |

| 단기금융상품 | 399,155,468 | - | - | - | - | - |

| 기타유동성금융자산 | 12,394,238 | - | - | - | - | - |

| 장기금융상품 | - | - | - | 2,559,037 | - | - |

| 매입채무 | (16,000,000) | - | - | (1,260,000) | - | - |

| 단기미지급금 | (25,799,144) | - | - | - | - | - |

| 단기미지급비용 | (4,583) | - | - | - | - | - |

② 전기말

(단위 : 원)

| 구 분 | USD | SGD | EUR | AUD | CNY | JPY |

|---|---|---|---|---|---|---|

| 현금및현금성자산 | 4,372,274,098 | 652,143,091 | 63,104,809 | - | 51,425,652 | 517,531,428 |

| 매출채권 | 2,753,030,175 | - | - | 1,009,377,200 | - | - |

| 단기대여금 | - | - | - | 721,665,600 | - | - |

| 단기금융상품 | 13,849,574,028 | - | - | - | - | - |

| 기타유동성금융자산 | 19,701,883,808 | - | - | - | - | - |

| 장기대여금 | - | - | - | 2,269,990,964 | - | - |

| 단기미지급금 | (31,487,891) | - | - | - | - | - |

당분기와 전(분)기에 적용된 환율은 다음과 같습니다.

(단위 : 원)

| 구 분 | 평균환율 | 기말환율 | ||

|---|---|---|---|---|

| 당 분 기 | 전 분 기 | 당분기말 | 전기말 | |

| USD | 1,352.85 | 1,300.32 | 1,319.60 | 1,289.40 |

| SGD | 1,010.99 | 970.13 | 1,030.37 | 976.86 |

| CNY | 187.57 | 184.79 | 188.74 | 180.84 |

| EUR | 1,470.30 | 1,409.37 | 1,474.06 | 1,426.59 |

| AUD | 895.91 | 869.86 | 912.44 | 880.08 |

| JPY | 8.95 | 9.44 | 9.25 | 9.13 |

당분기말과 전기말 현재 연결실체의 금융자산과 부채를 구성하는 주요 외화에 대한 환율이 변동을 보인다면 연결실체의 자본(포괄손익)과 손익(당기손익)은 증가 또는 감소하였을 것입니다. 이와 같은 분석은 연결실체가 각 기말에 합리적으로 가능하다고 판단하는 정도의 변동을 가정한 것입니다. 또한, 민감도 분석시에는 이자율과 같은 다른 변수는 변동하지 않는다고 가정하였습니다. 전기 이전에도 동일한 방법으로 분석하였으나, 합리적으로 가능하다고 판단되는 환율 변동의 정도는 다릅니다. 구체적인 손익(당기손익)의 변동금액은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당 분 기 | 전 기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 371,812,811 | (371,812,811) | 4,064,527,422 | (4,064,527,422) |

| SGD | 79 | (79) | 65,214,309 | (65,214,309) |

| CNY | 28,437 | (28,437) | 5,142,565 | (5,142,565) |

| EUR | 187 | (187) | 6,310,481 | (6,310,481) |

| AUD | 129,904 | (129,904) | 400,103,376 | (400,103,376) |

| JPY | - | - | 51,753,143 | (51,753,143) |

2) 이자율위험

① 당분기말과 전기말 현재 연결실체가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 고정이자율 | ||

| 금융자산 | 653,052,228,182 | 555,185,940,491 |

| 금융부채 | (1,105,012,701,915) | (929,371,179,812) |

| 합 계 | (451,960,473,733) | (374,185,239,321) |

| 변동이자율 | ||

| 금융부채 | (49,281,500,000) | (13,201,200,000) |

| 합 계 | (49,281,500,000) | (13,201,200,000) |

② 고정이자율 금융상품의 공정가치 민감도 분석

연결실체는 고정이자율 금융상품을 당기손익인식금융상품으로 처리하고 있지 않으며, 파생상품을 공정가치위험회피회계의 위험회피수단으로 지정하지 않았습니다. 따라서, 이자율의 변동은 손익에 영향을 주지 않습니다.

③ 변동이자율 금융상품의 현금흐름 민감도 분석

당분기말 현재 이자율이 100베이시스포인트 변동한다면, 손익은 증가 또는 감소하였을 것입니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하며, 전기에도 동일한 방법으로 분석하였습니다. 구체적인 손익의 변동금액은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 100bp 상승 | 100bp 하락 | 100bp 상승 | 100bp 하락 | |

| 변동이자율 금융부채 | (492,815,000) | 492,815,000 | (132,012,000) | 132,012,000 |

상기 변동이자율 금융부채는 전액 차입금입니다.

(5) 자본관리

연결실체의 자본관리 정책은 투자자와 채권자, 시장의 신뢰 및 향후 발전을 위해 자본을 유지하는 것입니다. 연결실체의 경영진은 부채비율 및 차입금비율 관리를 통해 자본과 관련된 위험을 평가하고 있으며, 해당 비율 분석의 결과를 바탕으로 하여 적정자본을 유지하기 위한 정책을 수립, 시행하고 있습니다.

당분기말과 전기말 연결실체의 부채비율은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채 총계 | 1,326,735,259,438 | 1,069,236,413,865 |

| 차감 : 현금및현금성자산 | (154,475,821,259) | (60,694,404,019) |

| 조정 부채 | 1,172,259,438,179 | 1,008,542,009,846 |

| 자본 총계 | 743,408,513,813 | 656,333,969,528 |

| 조정 부채비율 | 157.69% | 153.66% |

나. 파생상품 및 풋백옵션 등 거래 현황

1) 당사 및 종속회사가 발행한 주식관련 사채와 관련하여, 전환사채의 경우에는 전환권 가치 등 전환권 발행시점에 지분상품의 분류요건을 충족하지 못하는 금액을 전액 파생상품부채로 분류하여 공정가치로 인식하고 있고, 신주인수권부사채의 경우에는 신주인수권 가치 등 발행시점에서 지분상품의 분류요건을 충족하지 못한 금액은 당기손익-공정가치로 측정되는 파생상품부채로 분류하여 인식하고 있습니다.

가) 파생상품부채(자산)의 상세내역

당분기말과 전기말 현재 파생상품부채(자산)의 상세 내역은 다음과 같습니다.

(단위 : 원)

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 유동: | ||

| (주)차바이오텍 제6회 무기명식 이권부 무보증 사모 전환사채 전환권 및 조기상환권 | 608,687,039 | 1,712,447,883 |

| (주)차바이오텍 제7회 무기명식 이권부 무보증 사모 비분리형 신주인수권부사채 조기상환권 및 전환권 | 1,187,340,412 | 3,643,368,526 |

| (주)차바이오텍 제8회 무기명식 무이권부 무보증 사모 전환사채 매도청구권 | (511,042,740) | - |

| (주)차바이오텍 제8회 무기명식 무이권부 무보증 사모 전환사채 전환권 및 조기상환권 | 4,217,067,200 | - |

| (주)차바이오텍 제9회 무기명식 무이권부 무보증 사모 신주인수권부사채 매도청구권 | (992,316,000) | - |

| (주)차바이오텍 제9회 무기명식 무이권부 무보증 사모 신주인수권부사채 전환권 및 조기상환권 | 8,188,480,000 | - |

| (주)차바이오텍 상환전환우선주 매도청구권 | (1,396,782,656) | - |

| (주)차바이오텍 상환전환우선주 전환권 및 조기상환권 | 16,945,611,643 | - |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | 2,190,604,268 | 4,080,798,367 |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 매도청구권 | (408,582,521) | (1,052,073,350) |

| (주)CMG제약 제8회 무기명식 이권부 무보증 사모 전환사채의 전환권 및 조기상환권 | 8,697,639,675 | - |

| (주)CMG제약 제8회 무기명식 이권부 무보증 사모 전환사채의 매도청구권 | (2,171,331,173) | - |

| (주)차백신연구소 제4회 무기명 사모 전환사채 매도청구권 | (387,656,009) | (1,003,409,491) |

| (주)차백신연구소 제5회 무기명 사모 전환사채 매도청구권 | (621,670,347) | - |

| 이자율스왑 | (464,705,190) | (427,057,365) |

| (주)넥스턴바이오사이언스 제5회 무기명식 이권부 무보증 사모 전환사채 매도청구권 | 1,061,189 | 217,068,096 |

| 유동항목 소계 | 35,082,404,790 | 7,171,142,666 |

| 비유동: | ||

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | - | 1,204,828,207 |

| (주)차백신연구소 제4회 무기명 사모 전환사채 조기상환권 | 3,616,000,346 | 3,471,880,061 |

| (주)넥스턴바이오사이언스 제5회 무기명식 이권부 무보증 사모 전환사채 매도청구권 | 3,275,101,024 | - |

| 비유동항목 소계 | 6,891,101,370 | 4,676,708,268 |

| 파생상품부채 소계 | 48,927,592,796 | 14,330,391,140 |

| 파생상품자산 소계 | 6,954,086,636 | 2,482,540,206 |

나) 당분기와 전기 중 파생상품부채(자산)의 변동내역은 다음과 같습니다.

① 당분기

(단위 : 원)

| 구 분 | 기초금액 | 증가 | 감소 | 평가 | 환율변동 등 | 대체 | 기말금액 |

|---|---|---|---|---|---|---|---|

| 유동 : | |||||||

| (주)차바이오텍 제6회 무기명식 이권부 무보증 사모 전환사채 전환권 및 조기상환권 | 1,712,447,883 | - | - | (1,103,760,844) | - | - | 608,687,039 |

| (주)차바이오텍 제7회 무기명식 이권부 무보증 사모 비분리형 신주인수권부사채 조기상환권 및 전환권 | 3,643,368,526 | - | - | (2,456,028,114) | - | - | 1,187,340,412 |

| (주)차바이오텍 제8회 무기명식 무이권부 무보증 사모 전환사채 매도청구권 | - | (936,813,840) | - | 425,771,100 | - | - | (511,042,740) |

| (주)차바이오텍 제8회 무기명식 무이권부 무보증 사모 전환사채 전환권 및 조기상환권 | - | 5,727,273,800 | - | (1,510,206,600) | - | - | 4,217,067,200 |

| (주)차바이오텍 제9회 무기명식 무이권부 무보증 사모 신주인수권부사채 매도청구권 | - | (1,819,056,000) | - | 826,740,000 | - | - | (992,316,000) |

| (주)차바이오텍 제9회 무기명식 무이권부 무보증 사모 신주인수권부사채 전환권 및 조기상환권 | - | 11,120,920,000 | - | (2,932,440,000) | - | - | 8,188,480,000 |

| (주)차바이오텍 상환전환우선주 매도청구권 | - | (2,492,560,576) | - | 1,095,777,920 | - | - | (1,396,782,656) |

| (주)차바이오텍 상환전환우선주 전환권 및 조기상환권 | - | 22,542,558,895 | - | (5,596,947,252) | - | - | 16,945,611,643 |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | 4,080,798,367 | - | - | (2,456,246,242) | - | 566,052,143 | 2,190,604,268 |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 매도청구권 | (1,052,073,350) | - | - | 643,490,829 | - | - | (408,582,521) |

| (주)CMG제약 제8회 무기명식 이권부 무보증 사모 전환사채의 전환권 및 조기상환권 | - | 8,697,639,675 | - | - | - | - | 8,697,639,675 |

| (주)CMG제약 제8회 무기명식 이권부 무보증 사모 전환사채의 매도청구권 | - | (2,171,331,173) | - | - | - | - | (2,171,331,173) |

| (주)차백신연구소 제4회 무기명 사모 전환사채 매도청구권 | (1,003,409,491) | - | - | 615,753,482 | - | - | (387,656,009) |

| (주)차백신연구소 제5회 무기명 사모 전환사채 매도청구권 | - | (621,670,347) | - | - | - | - | (621,670,347) |

| 이자율스왑 | (427,057,365) | - | - | (28,341,977) | (9,305,848) | - | (464,705,190) |

| (주)넥스턴바이오사이언스 제5회 무기명식 이권부 무보증 사모 전환사채 매도청구권 | 217,068,096 | - | (2,122,379) | (213,884,528) | - | - | 1,061,189 |

| 유동항목 소계 | 7,171,142,666 | 40,046,960,434 | (2,122,379) | (12,690,322,226) | (9,305,848) | 566,052,143 | 35,082,404,790 |

| 비유동 : | |||||||

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | 1,204,828,207 | - | - | (855,844,160) | 217,068,096 | (566,052,143) | - |

| (주)차백신연구소 제4회 무기명 사모 전환사채 전환권 및 조기상환권 | 3,471,880,061 | - | - | 144,120,285 | - | - | 3,616,000,346 |

| (주)차백신연구소 제5회 무기명 사모 전환사채 전환권 및 조기상환권 | - | 3,275,101,024 | - | - | - | - | 3,275,101,024 |

| 비유동항목 소계 | 4,676,708,268 | 3,275,101,024 | - | (711,723,875) | 217,068,096 | (566,052,143) | 6,891,101,370 |

| 파생상품부채 소계 | 14,330,391,140 | 51,363,493,394 | (2,122,379) | (16,981,237,455) | 217,068,096 | - | 48,927,592,796 |

| 파생상품자산 소계 | 2,482,540,206 | 8,041,431,936 | - | (3,579,191,354) | 9,305,848 | - | 6,954,086,636 |

② 전기

(단위 : 원)

| 구 분 | 기초금액 | 증가 | 행사 | 평가 | 환율변동 등 | 기말금액 |

|---|---|---|---|---|---|---|

| 유동 : | ||||||

| (주)차백신연구소 제2회 무기명 사모 전환사채 | 1,287,185,190 | - | - | (1,287,185,190) | - | - |

| (주)차백신연구소 제3회 무기명 사모 전환사채 | 1,003,077,691 | - | - | (1,003,077,691) | - | - |

| (주)차바이오텍 제6회 무기명식 이권부 무보증 사모 전환사채 | 1,373,361,926 | - | 1,132,643,055 | (793,557,098) | - | 1,712,447,883 |

| (주)차비이오텍 제7회 무기명식 이권부 무보증 사모 비분리형 신주인수권부사채 | 3,796,941,796 | - | 3,534,909,736 | (2,770,324,646) | (918,158,360) | 3,643,368,526 |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | - | - | - | - | 4,297,866,463 | 4,297,866,463 |

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 매도청구권 | - | (1,052,073,350) | - | - | - | (1,052,073,350) |

| (주)차백신연구소 제4회 무기명 사모 전환사채 매도청구권 | - | (885,832,290) | - | (117,577,201) | - | (1,003,409,491) |

| 이자율스왑 | (565,456,587) | - | - | 150,101,264 | (11,702,042) | (427,057,365) |

| 유동항목 소계 | 6,895,110,016 | (1,937,905,640) | 4,667,552,791 | (5,821,620,562) | 3,368,006,061 | 7,171,142,666 |

| 비유동 : | ||||||

| (주)CMG제약 제4회 무기명식 이권부 무보증 사모 전환사채의 전환권 | - | 4,647,996,394 | 854,698,276 | - | (4,297,866,463) | 1,204,828,207 |

| (주)차백신연구소 제4회 무기명 사모 전환사채 조기상환권 | - | 3,441,589,035 | 30,291,026 | - | - | 3,471,880,061 |

| (주)넥스턴바이오사이언스 제5회 무기명식 이권부 무보증 사모 전환사채 매도청구권 | - | - | 217,068,096 | - | - | 217,068,096 |

| 비유동항목 소계 | - | 8,089,585,429 | 1,102,057,398 | - | (4,297,866,463) | 4,893,776,364 |

| 파생상품부채 소계 | 7,460,566,603 | 8,089,585,429 | 4,667,552,791 | (4,752,087,227) | (918,158,360) | 14,547,459,236 |

| 파생상품자산 소계 | 565,456,587 | 1,749,860,437 | - | 155,521,140 | 11,702,042 | 2,482,540,206 |

2) 지배기업은 2022년 5월 26일 종속기업인 (주)차헬스케어의 투자자인 오딘7차 유한회사(이하 "투자자")와 2017년 5월 16일에 (주)차헬스케어의 주식 및 운영 등에 관한 상호간의 권리와 의무를 규정하기 위하여 체결한 주주간 계약의 내용을 변경하는 변경합의서를 체결하였습니다. 변경합의서로 인하여 투자자는 주식매수청구권(Put Option)을 지배기업은 주식매도청구권(Call Option)을 각각 가지게 되었습니다.

투자자는 전기 중 거래종결일(2017년 5월 30일)로부터 6년이 되는 날까지 상장이 되지 않아 보유 주식 중 50%에 대해 주식매수청구권(Put Option)을 행사하였습니다. 이에 연결실체는 신규 투자자인 대신-Y2HC신기술투자조합/ IMM KIS Advance 제2호펀드 외 7개사와 새로운 주주간 계약을 체결하였으며 그 주요 내용은 다음과 같습니다.

가) 투자자의 주식매수청구권(Put Option)

|

행사기간 |

거래종결일(2023년 8월 3일)로부터 2년이 경과한 날부터 매 3개월이 되는날마다 대상주식의 전부 또는 일부를 매수할 것을 청구할 수 있으며, 그 기간은 대상주식의 전부에대해 적격 EXIT이 이루어지는 날까지로 한다. |

|

수량한도 |

기존 신주인수계약에 따라 인수한 대상회사 주식의 50% |

|

행사가격 |

투자자의 IRR이 4%가 되도록 하는 금액 |

연결실체는 위의 투자자와의 주주간 계약에 따라 투자자에게 부여한 주식매수청구권과 관련한 부채를 기타금융부채로 계상하였습니다.

또한, 투자자는 당분기 중 상장기한(2024년 5월 30일)까지 상장이 되지 않아 잔여지분 전부에 대해서도 주식매수청구권(Put Option)을 행사하였고, 이에 당사는 잔여지분 모두를 매수하였습니다.

3) 종속회사인 CHA SMG (Australia) Pte Ltd.는 종속회사인 CHA SMG Australia Holdings Pty, Ltd.의 비지배 주주와 주주간 협약을 체결 하였으며, 주주간 협약에는 종속회사인 차헬스케어가 상장 예비심사 청구서 제출을 위한 이사회결의를 하는 경우, 비지배주주가 보유한 CHA SMG Australia Holdings Pty, Ltd.지분의 일부를 종속회사인 차헬스케어의 지분과 교환 할 수 있는 권리를 보유하고 있습니다.

4) 영업 관련 주요 약정사항

연결실체는 2023년 3월 2일자로 미국에 소재한 Astellas Institute of Regenerative Medicine (이하 'AIRM') 사와 망막색소상피세포(RPE) 및 할구(Blastomere) 관련 기술, 임상시험, 특허권 등 제반 권리를 이전하는 계약을 체결하였습니다. 연결실체는 전 기 중 반환조건 없는 계약금(Upfront Payment) USD15,000,000을 일시에 수령하였으며, 추가적인 수행의무가 존재하지 않아 전기에 일시 수익으로 인식하였습니다. 또한, 연결실체는 지역과 무관하게 첫 번째 국가에서 'AIRM 제품'에 대한 MMA(판매허가신청) 접수 수리 및 승인 시 최대 USD17,000,000 규모의 마일스톤금액(Milestone Payment)을 수령할 수 있습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

1) 라이센스 아웃(License-Out, 기술이전)계약

가) 계약 총괄표

|

구분 |

품 목 |

계약 상대방 |

대상지역 |

계약 체결일 |

계약 종료일 |

총 계약금액 |

회수 금액 |

비고 |

|---|---|---|---|---|---|---|---|---|

|

1 |

망막색소상피세포(RPE) 및 할구(Blastomere) 관련 기술, 임상시험, 특허권 등 제반 권리 |

Astellas Institute |

전세계 |

2023.03.02 |

2033.12.31 |

42,214백만원 |

19,788백만원 (USD 15,000,000) |

- |

|

합 계 |

42,214백만원 |

19,788백만원 (USD 15,000,000) |

- |

|||||

(주1) 계약 종료일 이전에, 계약서에 명시된 '마일스톤 b) 지역과 무관한 첫번째 국가에서 당사가 이전한 기술과 관련된 Astellas Institute of Regenerative Medicine 제품에 대한 MMA(판매허가신청) 승인'이 충족되면 본 계약은 종료됩니다.

나) 품목별 계약 세부내용

(1) 망막색소상피세포(RPE) 및 할구(Blastomere) 관련 기술, 임상시험, 특허권 등 제반 권리의 이전

|

계약상대방 |

Astellas Institute of Regenerative Medicine (이하 'AIRM') (미국, 비상장) |

|

계약 목적 및 내용 |

(주)차바이오텍은 'AIRM'에게 망막색소상피세포(RPE) 및 할구(Blastomere) 관련 기술, 임상시험, 특허권 등 제반 권리를 이전함. |

|

대상지역 |

전세계 |

|

계약기간 |

- 계약 체결일 : 2023년 03월 02일 - 계약 종료일 : 2033년 12월 31일 마일스톤 a) : 지역과 무관한 첫번째 국가에서 'AIRM 제품'에 대한 MMA(판매허가신청) 접수 수리시 마일스톤 b) : 지역과 무관한 첫번째 국가에서'AIRM 제품'에 대한 MMA(판매허가신청) 승인시 |

|

총 계약금액 |

42,214백만원(USD 32,000,000) |

|

회수금액 |

- 계약금 : 19,788백만원(USD 15,000,000) (USD/KRW 1,319.20 적용) (*환수불가금액) - 마일스톤 a) : 9,234백만원(USD 7,000,000) (USD/KRW 1,319.20 적용), 지역과 무관하게 첫번째 국가에서 'AIRM 제품'에 대한 MMA(판매허가신청) 접수 수리시 - 마일스톤 b) : 13,192백만원(USD 10,000,000) (USD/KRW 1,319.20 적용), 지역과 무관한 첫번째 국가에서'AIRM 제품'에 대한 MMA(판매허가신청) 승인시 |

|

주요계약조건 |

- 계약금 : 계약체결 이후 30일 이내 USD 15,000,000 회수 - 마일스톤 a) : 지역과 무관한 첫번째 국가에서 'AIRM 제품'에 대한 MMA(판매허가신청) 접수 수리 완료시, 차바이오텍이 Invoice를 발행하고 30일 이내 USD 7,000,000 회수 - 마일스톤 b) : 지역과 무관한 첫번째 국가에서'AIRM 제품'에 대한 MMA(판매허가신청) 승인시, 차바이오텍이 Invoice를 발행하고 30일 이내 USD 10,000,000 회수 |

|

회계처리방법 |

매출 |

|

대상기술 |

- 당사가 가진 '망막색소상피세포(RPE) 및 할구(Blastomere) 임상시험'에 대한 권리 및 임상자료 - 당사가 가진 '망막색소상피세포(RPE) 및 할구(Blastomere)'에 대한 특허권 - 당사가 가진 '망막색소상피세포(RPE) 및 할구(Blastomere) 제품'에 대한 권리 |

|

개발진행 경과 |

- 2011년 5월, 당사의 스타가르트병(SMD) 세포치료제 한국 식약처(MDFS) 국내 임상 1상 임상 시험계획 승인 - 2012년 5월, 당사의 진행된 위축성 나이관련 황반변성(AMD) 세포치료제 한국 식약처(MDFS) 국내 임상 1/2a상 임상시험계획 승인 - 2015년 4월, 당사의 스타가르트병 (SMD) 세포치료제의 국내 임상 1상 임상시험 종료 - 2023년 3월, 당사의 진행된 위축성 나이관련 황반변성(AMD) 세포치료제의 국내 임상 1/2a상 임상시험 조기 종료 |

|

기타 |

- |

2) 라이센스 인(License-In, 기술도입)계약

가) 계약 총괄표

|

구분 |

품 목 |

계약 상대방 |

대상지역 |

계약 체결일 |

계약 종료일 |

총 계약금액 |

지급 금액 |

비고 |

|---|---|---|---|---|---|---|---|---|

|

1 |

망막색소상피세포치료제 |

ACT(Advanced Cell |

대한민국 |

2009.03.30 |

(주2) |

2,475백만원 |

2,475백만원 |

- 스타가르병(SMD): 국내 임상 1상 종료 - 진행된 위축성 나이관련 황반변성(AMD) |

|

2 |

태반유래세포치료제 |

Pluristem Therapeutics (이스라엘, Nasdaq 상장) |

대한민국 |

2013.06.24 |

(주3) |

11,000백만원 (USD 10,411,837) |

11,000백만원 (USD 10,411,837) |

- 간헐성파행증(IC): 글로벌 임상2상 종료 |

|

합 계 |

13,475백만원 |

13,475백만원 |

- |

|||||

(주1) 본 공시서류작성기준일 현재, Astellas Institute of Regenerative Medicine로 사명이 변경되었습니다.

(주2) 본 보고서 내 기재된 '품목별 계약 세부내용' 중 '망막색소상피세포치료제(RPE)관련 기술' 내용 중 '계약기간'을 참조하여 주시기 바랍니다.

(주3) 본 보고서 내 기재된 '품목별 계약 세부내용' 중 '태반유래세포치료제(PLX-PAD)관련 기술' 내용 중 '계약기간'을 참조하여 주시기 바랍니다.

나) 품목별 계약 세부내용

(1) 망막색소상피세포치료제(RPE, Retinal Pigment Epithelial)관련 기술

|

계약상대방 |

Advanced Cell Technology (ACT) (미국, 비상장) (주1) |

|

계약 목적 및 내용 |

(주)차바이오텍은 ACT(2009년 계약체결 당시)사로부터 RPE기술 (망막색소상피세포 실명치료기술), SCNT 기술 (체세포배아복제기술), 단일세포 생검추출법을 이용하여 인간 할구로부터 줄기세포를 추출하는 기술 및 특허에 대한 독점 실시권을 획득함. |

|

대상지역 |

대한민국 |

|

계약기간 |

- 계약 체결일 : 2009년 03월 30일 - 계약종결은 아래의 상황 중 먼저 발생하는 조건에 따라 종결됨. (1) 차바이오텍이 기술 및 특허권의 실시권에 대한 비용을 ACT사에게 지불하지 않을 경우 (2) 본 계약서 내 기재된 중요의무사항에 대해 위반 또는 불이행이 발생할 경우 (3) 당사자들 상호간의 서면협의가 이행될 경우(종결날짜는 서면협의를 통해 상호간 약정한 날짜에 발효됨) |

|

총 계약금액 |

2,475백만원(USD 1,900,000) |

|

지급금액 |

- 실시권 계약금: 1,033백만원(USD 750,000) - 실시권 추가: 337백만원(USD 250,000) - ACT사 FDA 승인시: 347백만원(USD 300,000) |

|

주요계약조건 |

① 실시권 계약금: 계약서 체결시 USD 750,000 ② 실시권 추가: (i) 계약 체결일로부터 30일 이내에 USD 250,000 (ii) 계약 체결일로부터 90일 이내에 USD 100,000 ③ ACT사의 FDA 임상시험계획 승인시: ACT사의 FDA 임상시험계획 승인 후 10일 이내에 USD 300,000 ④ 차바이오텍의 정부지원금 획득시 대한민국 정부로부터의 정부지원금이 한화 75억원이상일 경우, 지원금 중 한화 37억 5천만원 이상을 받은 날로부터 10일 이내에 USD 500,000 ※ 실시권 영역 내 특허출원에 대해서는 관련 발생비용을 차바이오텍이 부담함. ※ 미국 정부 또는 미국 주정부가 부과하는 세금 또는 기타 부담금은 ACT사가 부담함. |

|

회계처리방법 |

무형자산(특허권) |

|

대상기술 |

- 망막색소상피세포 (Retinal Pigment Epithelial) 실명치료기술, 체세포 배아복제 (Somatic Cell Nuclear Transfer) 기술, 단일세포 생검추출법 (Single-cell Biopsy Technique)을 이용하여 인간 할구로부터 줄기세포를 추출하는 기술 - 특허권 (1) Derivation of Embryonic Stem Cells and Embryo-Derived Cells(배아줄기세포 및 배아 유래 세포의 확립) (2) Improved Modalities for the Treatment of Degenerative Diseases of the Retina(향상된 퇴행성 망막질환 치료양식) (3) Highly Efficient Methods for Reprogramming Differentiated Cells and for Generating Animals and Embryonic Stem Cells from Reprogrammed Cells(분화된 세포의 역분화 및 역분화된 세포에서 동물, 배아줄기세포 생성의 고효율 방법) (4) Improved Methods of Producing RPE Cells (향상된 망막색소상피세포 생산방법) |

|

개발진행 경과 |

[차바이오텍] - 2011년 5월, 스타가르트병(SMD) 세포치료제 한국 식약처(MDFS) 국내 임상 1상 임상 시험계획 승인 - 2012년 5월, 진행된 위축성 나이관련 황반변성(AMD) 세포치료제 한국 식약처(MDFS) 국내 임상 1/2a상 임상시험계획 승인 - 2015년 4월, 스타가르트병 (SMD) 세포치료제의 국내 임상 1상 임상시험 종료 - 2023년 3월, 진행된 위축성 나이관련 황반변성(AMD) 세포치료제의 국내 임상 1/2a상 임상시험 조기 종료 |

|

기타 |

- |

(주1) 본 공시서류작성기준일 현재, Astellas Institute of Regenerative Medicine로 사명이 변경되었습니다.

(2) 태반유래세포치료제(PLX, Placental eXpanded Cells) 관련 기술

|

계약상대방 |

Pluristem Therapeutics (이스라엘, 美 Nasdaq 상장) |

|

계약내용 |

차바이오텍(2013년 계약체결 당시, 차바이오앤디오스텍)은 Pluristem사로부터 태반유래 간엽유사줄기세포(PLacental eXpanded Cells, PLX) 관련 기술에 대한 독점 실시권을 획득함. 차바이오텍은 Pluristem사와 치료제 공동개발 및 국내임상 진행, 그리고 국내 품목허가 획득 시, 독점 판매권을 획득하게 됨. |

|

대상지역 |

대한민국 |

|

계약기간 |

- 독점 라이센싱 계약체결일 : 2013년 06월 24일 |

|

총 계약금액 |

11,000백만원 (USD 10,411,837) - 주식 상호취득액(SWAP) |

|

지급금액 |

USD 10,411,837 (*환수불가금액, 2013년12월 지급, USD/KRW 1,056.50 적용) - 주식 상호취득액(SWAP) |

|

주요계약조건 |

- 독점 라이센싱 계약에 따라, 양사는 11,852백만원 가치에 상당하는 지분을 상호 취득하여 공동제휴를 맺음. ※ 2013.12.17, 차바이오텍(구, 차바이오앤디오스텍)은 Pluristem사의 신주 2,500,000 주(주당 USD 4.17)를 취득 - 양사의 주식은 1년간 보호 예수조건으로 발행되었음. - 한국 내 제품에 대한 첫 품목허가 획득 시, 차바이오텍과 Pluristem사는 제품 상용화를 위하여 한국에 합작회사(Joint Venture, JV)를 설립, 동일한 비율로 합작회사를 소유함. ※ 태반유래세포치료제의 국내 상용화에 따른 관련 제반 비용은 합작회사가 부담함. |

|

회계처리방법 |

비유동자산(기타포괄손익-공정가치금융자산) |

|

대상기술 |

- 태반유래세포치료제 관련 기술(PLacental eXpanded Cells, PLX): 태반유래 간엽유사줄기세포를 포함한 부착성 기질세포(ASC: Adherent Stromal Cells)를 뜻함. - 적용분야 : 간헐성파행증(Intermittent Claudication, IC), 중증하지허혈(Critical Limb Ischemia, CLI) ※ 중증하지허혈(CLI)은 기타 다른 치료법이 없거나 적은 환자와 과거 약물복용 또는 수술 을 통해 혈전용해 치료를 받았거나 혼합하여 두 방법의 치료를 받은 환자를 대상으로 함. |

|

개발진행 경과 |

[Pluristem] - 2012년 4월, 간헐성파행증(IC) 세포치료제 US FDA 미국 임상 2상 승인 - 2019년 2월, 간헐성파행증(IC) 글로벌 임상 2상 종료 [차바이오텍] - 2013년 11월, 간헐성파행증(IC) 세포치료제 한국 식약처 국내 임상 2상 승인 - 2017년 5월, 간헐성파행증(IC) 글로벌 임상 2상의 국내 대상자 21명 임상 종료 ※ 차바이오텍과 Pluristem사는 2018년 6월 간헐성파행증(IC) 치료제 글로벌 임상2상에 대한 유효성 결과를 발표함: 혈관재생술의 치료빈도를 낮추고 환자의 이동성증진 향상을 확인함. |

|

기타 |

- |

3) 기술제휴계약

▶ 해당사항 없습니다.

4) 경영관리계약

▶ 해당사항 없습니다.

5) 기타 계약

(가) 기타 영업ㆍ자산 등 관련 계약 요약

(단위 : 백만원)

| 구분 | 품목 |

계약상대방 |

주요 계약 내용 |

계약일 |

계약만료일 |

계약금액 |

대금지급방법 |

비고 |

|---|---|---|---|---|---|---|---|---|

| 1 |

건축(건물) |

신동아건설 주식회사 |

판교 제2테크노밸리 CDMO GMP 신규시설 투자 |

2022.01.20 |

2025.09.30 (주1) |

55,250 |

현금지급 |

- |

| 2 |

용지(토지) |

한국토지주택공사, |

판교 제2테크노밸리 산업시설토지(E11-1/2블록, 4,654㎡) 취득 |

2018.09.04 |

(주2) |

16,950 |

현금지급 |

대금 지급 완료 |

(주1) 본 공시서류작성기준일 현재 공사 도급 변경계약 체결(2024.04.11로)로 인해 계약만료일이 2025. 09. 30으로 변경되었습니다.

(주2) 잔금 지급일(2020.08.30) 이후, 목적용지의 소유권이전등기 완료시 계약이 만료됩니다.

(나) 기타 연구개발관련 계약 요약

(단위 : 백만원)

| 구분 |

임상과제명 |

계약상대방 (주1) |

계약의 중요내용 |

계약일 | 계약만료일 |

계약금액 (주1) |

대금지급방법 |

비고 |

|---|---|---|---|---|---|---|---|---|

| 1 |

AMD |

OOO병원 |

진행된 위축성 나이관련 황반변성을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험 |

2012.09.06 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

| 2 |

OOOO병원 |

진행된 위축성 나이관련 황반변성을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험 |

2015.10.22 |

연구비 최종지급일 |

- |

현금지급 |

임상시험계약 | |

| 3 |

OOOOOOO병원 |

진행된 위축성 나이관련 황반변성을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험 |

2015.10.19 |

연구비 최종지급일 |

- |

현금지급 |

임상시험계약 |

|

| 4 |

SMD |

OOO병원 |

스타가르트 황반이상증을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험 |

2012.03.06 |

과제종료 |

- |

현금지급 |

임상시험계약 |

| 5 |

AMD FU |

OOO병원 |

진행된 위축성 나이관련 황반변성을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험에 참여한 대상자의 안전성 평가를 위한 장기추적관찰 연구 |

2013.11.06 |

2030.12.31 |

- |

현금지급 |

임상시험계약 |

| 6 |

OOOO 병원 |

진행된 위축성 나이관련 황반변성을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험에 참여한 대상자의 안전성 평가를 위한 장기추적관찰 연구 |

2017.01.23 |

2027.09.24 |

- |

현금지급 |

임상시험계약 |

|

| 7 |

SMD FU |

OOO병원 |

스타가르트 황반이상증을 가진 환자에게 망막색소상피세포를 망막하에 이식했을 때의 안전성과 내약성을 평가하기 위한 임상시험에 참여한 대상자의 안전성 평가를 위한 장기추적관찰 연구 |

2014.03.24 |

최종결과보고 승인일 |

- |

현금지급 |

임상시험계약 |

| 8 |

독서속도 |

OOO병원 |

RPE 과제의 임상시험에서 사용되는 한국어판 독서속도 시력표 개발을 위한 신뢰도 연구 (연구자임상시험) |

2014.06.13 |

2018.03.31 |

- |

현금지급 |

임상시험계약 |

| 9 |

CordSTEM-ST |

OOO병원 |

뇌경색 환자에서 탯줄유래 중간엽줄기세포 치료의 안전성과 잠재적 치료효과를 평가하기 위한 임상시험 |

2015.01.16 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

| 10 |

PLX-PAD_IC |

OOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.06.19 |

2017.06 |

- |

현금지급 |

임상시험계약 |

| 11 |

OOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.08.29 |

2019.02.28 |

- |

현금지급 |

임상시험계약 | |

| 12 |

OOOOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.07.03 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

|

| 13 |

OOOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.07.30 |

2017.02.28 |

- |

현금지급 |

임상시험계약 | |

| 14 |

OOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.07.03 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

|

| 15 |

OOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.07.31 |

2019.02.28 |

- |

현금지급 |

임상시험계약 | |

| 16 |

OOOOOOOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.07.21 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

|

| 17 |

OOOO병원 |

간헐성파행증환자를 대상으로 근육내 주사한 동종 PLX-PAD 세포의 안전성과 유효성을 평가하기 위한 임상시험 |

2014.10.17 |

2017.07.12 |

- |

현금지급 |

임상시험계약 | |

| 18 |

CB-AC-02 |

OOOO |

알츠하이머병 환자에서 CB-AC-02치료의 안전성과 잠재적 치료효과를 평가하기 위한 무작위 배정, 이중눈가림, 위약대조 제 1/2a 임상시험 |

2016.08.01 |

2019.08.01 |

- |

현금지급 |

임상시험계약 |

| 19 |

OOOOO |

알츠하이머병 환자에서 CB-AC-02치료의 안전성과 잠재적 치료효과를 평가하기 위한 무작위 배정, 이중눈가림, 위약대조 제 1/2a 임상시험 |

2016.07.22 |

최종결과보고 |

- |

현금지급 |

임상시험계약 | |

| 20 |

OOOOO |

알츠하이머병 환자에서 CB-AC-02치료의 안전성과 잠재적 치료효과를 평가하기 위한 무작위 배정, 이중눈가림, 위약대조 제 1/2a 임상시험 |

2016.06.01 |

최종결과보고 |

- |

현금지급 |

임상시험계약 |

|

| 21 |

OOO병원 |

알츠하이머병 환자에서 CB-AC-02치료의 안전성과 잠재적 치료효과를 평가하기 위한 무작위 배정, 이중눈가림, 위약대조 제 1/2a 임상시험 |

2016.08.18 |

최종결과보고 |

- |

현금지급 |

임상시험계약 | |

| 22 | CBT101 |

OOOOO |

교모세포종 상업임상을 위한 임상시험디자인 개발 및 임상시험 운영을 위한 계약 |

2018.11.20 |

2022.06.17 |

- |

현금지급 |

임상시험계약 |

| 23 |

OOO병원 |

근치적 절제술 후 보조요법을 종료한 고형암 환자를 대상으로 자가유래 natural killer cell 인 CBT101 정맥투여의 내약성 및 안전성 -평가를 위한 1상 임상시험 |

2020.09.11 |

2022.04.19 |

- |

현금지급 |

임상시험계약 |

|

| 24 |

CordSTEM-DD |

OOOO |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2019.04.15 | 최종결과물 인도시점 |

- |

현금지급 |

임상시험계약 |

| 25 |

OOO |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2020.07.17 |

최종결과물 |

- |

현금지급 |

임상시험계약 |

|

| 26 |

OOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2020.07.30 |

2023.12.31 |

- |

현금지급 |

임상시험계약 |

|

| 27 |

OOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2021.02.24 | (주2) |

- |

현금지급 |

임상시험계약 |

|

| 28 |

OOOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2021.03.12 | 연구비지급 완료일 |

- |

현금지급 |

임상시험계약 |

|

| 29 |

OOOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2021.05.06 |

(주2) |

- |

현금지급 |

임상시험계약 |

|

| 30 |

OOOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2021.04.13 |

(주2) |

- |

현금지급 |

임상시험계약 |

|

| 31 |

OOOO병원 |

퇴행성 요추 추간판으로 인한 만성 요통 환자에서 CordSTEM-DD치료 시 안전성, 내약성 및 유효성 평가를 위한 무작위 배정, 이중 눈가림, 위약 대조, 단회 투여, 제1/2a상, 다기관 임상시험 |

2021.06.03 |

2023.12.03 |

- |

현금지급 |

임상시험계약 |

|

| 32 | CBT210-POI | OOOOO |

조기난소부전 환자에서 동종 탯줄유래 중간엽 줄기세포 치료의 안전성, 내약성 및 유효성 평가를 위한 단회 투여, 제1/2a상 임상시험 |

2022.06.17 |

모든 본건 용역업무가 완료될 때 |

- |

현금지급 |

임상시험계약 |

| 33 | OOO병원 |

조기난소부전 환자에서 동종 탯줄유래 중간엽 줄기세포 치료의 안전성, 내약성 및 유효성 평가를 위한 단회 투여, 제1/2a상 임상시험 |

2024.08.01 |

연구비 지급 완료일 |

- |

현금지급 |

임상시험계약 |

|

| 34 | OOOOOOO | 조기난소부전 환자에서 동종 탯줄유래 중간엽 줄기세포 치료의 안전성, 내약성 및 유효성 평가를 위한 단회 투여, 제1/2a상 임상시험 | 2024.07.10 | 결과보고서의 식약처 제출시점 |

- |

현금지급 |

임상시험계약 |

|

| 35 | 000 |

조기난소부전 환자에서 동종 탯줄유래 중간엽 줄기세포 치료의 안전성, 내약성 및 유효성 평가를 위한 단회 투여, 제1/2a상 임상시험 |

2024.07.10 | 2025.07.09 |

- |

현금지급 |

임상시험계약 |

(주1) 계약 상대방과 계약 금액은 임상비용 노출 방지 등 영업비밀 목적으로 기재하지 아니하였습니다.

(주2) 최종결과보고서 제출일 또는 연구비 최종지급일 중 늦은날 까지

나. 연구개발활동

1) 연구개발활동의 개요

당사는 세포치료제 연구개발을 주력으로 한 바이오 신약을 개발하는 회사로서, 다양한 유용 세포주의 분리, 분화 및 배양기술, 대량생산기술과 냉동보관기술 등을 보유하고 있으며, 다양한 연구성과 및 임상경험을 바탕으로 다수의 R&D 파이프라인을 보유하고 있습니다.

또한, 병원과 대학 내의 각종 연구소 그리고 회사가 구축, 보유한 산ㆍ학ㆍ연ㆍ병의 에코시스템 사업구조를 활용하여 기초연구에서 임상에 이르는 신약개발 전체 영역을 영위하고 있으며, 독보적인 경쟁력을 활용한 난치성 질환 세포치료제 개발에 주력하고 있습니다. 당사는 각 신약 개발프로젝트의 임상 연구개발 계획에 맞추어 지속적인 연구개발 및 투자를 진행할 예정입니다.

2) 연구개발 담당조직

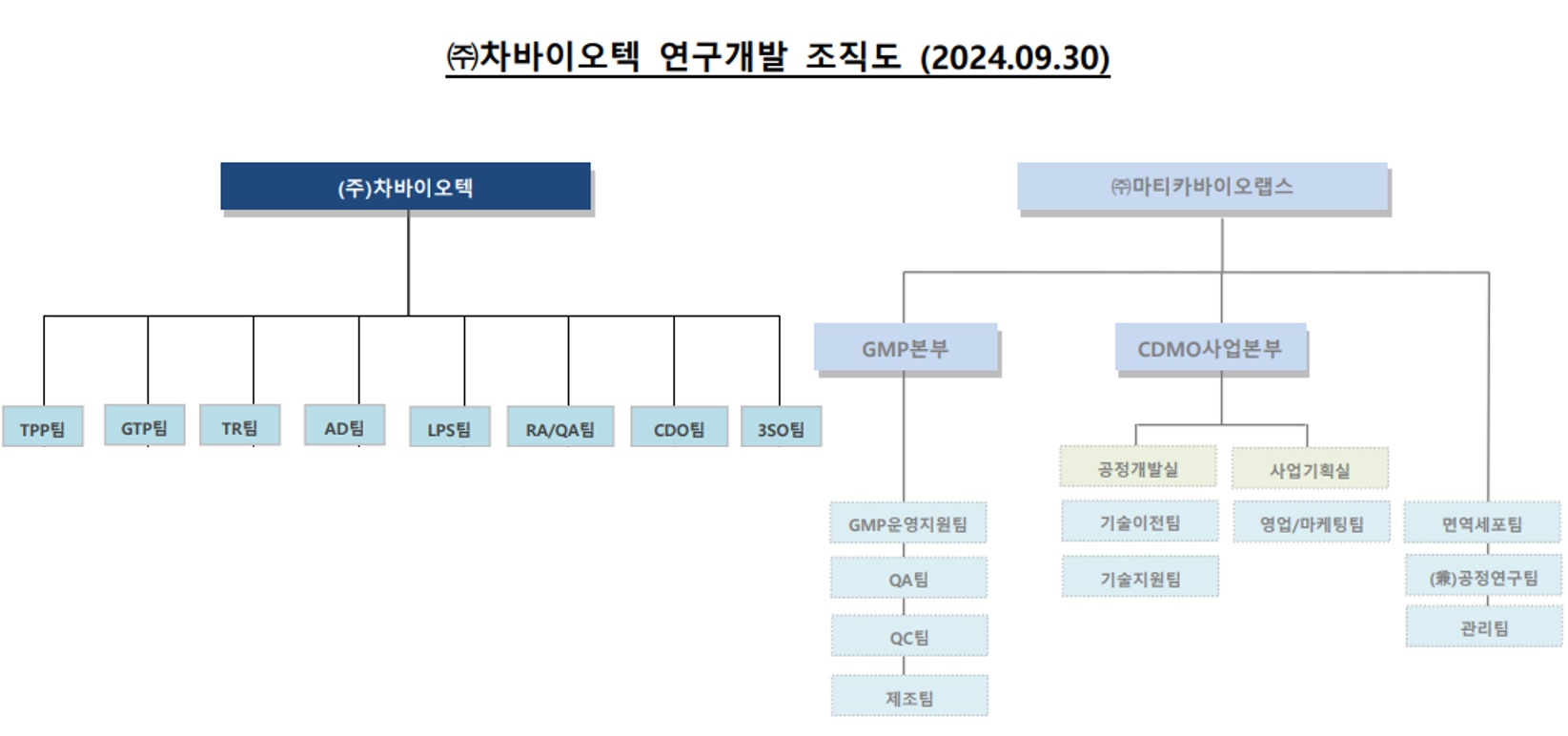

당사의 연구개발 조직은 세포치료제 원천기술 연구에서부터 임상까지 아우르는 우수한 연구인력을 보유하고 있으며, 지속적인 투자를 통한 최고 수준의 인프라를 구축하여 연구수행을 위한 기반을 확충하고 있습니다.

본 공시서류작성기준일 현재, 당사의 연구개발 조직은 총 8개의 팀으로 되어 있으며, 기초연구부문과 GMP 제조기술을 통한 CMO(Contract Manufacturing Organization, 바이오의약품 위탁 생산)사업 부분을 분리하여 설립한 완전 자회사인 '(주)마티카바이오랩스'의 GMP본부, 운영관리실, 사업기획실로 구성되어 있고 주요 내용은 다음과 같습니다.

가) 별도의 연구개발조직 ((주)마티카바이오랩스)