|

|

대표이사_등의_확인서(202408)_1 |

반 기 보 고 서

(제 39기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 08월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)다우기술 |

| 대 표 이 사 : | 김윤덕 |

| 본 점 소 재 지 : | 경기도 성남시 수정구 금토로 69 다우디지털스퀘어 |

| (전 화) 070-8707-1000 | |

| (홈페이지) http://www.daou.co.kr | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 엄용흠 |

| (전 화) 070-8707-1025 | |

【 대표이사 등의 확인 】

|

|

대표이사_등의_확인서(202408)_1 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 3 |

| 비상장 | 159 | 26 | 22 | 163 | 20 |

| 합계 | 162 | 26 | 22 | 166 | 23 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

르퓨쳐스팩일반사모투자신탁제1호 | 신규취득 |

| 키움초단기채증권투자신탁[채권] Class C-F | 신규취득 | |

| 케이에프비에스제이호기업재무안정사모투자 합자회사 | 신규취득 | |

| 히로인제오차(주) | 신규 매입확약 | |

| 타이거원제일차(주) | 신규 매입확약 | |

| 엠에이제칠차(주) | 신규 매입확약 | |

| 더블유은화삼제일차(주) | 신규 매입확약 | |

| 제이디제이차(주) | 신규 매입확약 | |

| 케이에스엘씨제일차(주) | 신규 매입확약 | |

| 키움파트너스제이차(주) | 신규 매입확약 | |

| 송도더블원(주) | 신규 매입확약 | |

| 케이도원제일차(주) | 신규 매입확약 | |

| 케이에프더블유이사공삼유동화전문유한회사 | 신규 매입확약 | |

| 푸른 단델리온 배터리 신기술투자조합 | 신규취득 | |

| 키움크리스제삼호 사모투자합자회사 | 신규취득 | |

| 블루드래곤제사차(주) | 신규 매입 확약 | |

| 에스와이피제일차(주) | 신규 매입 확약 | |

| 케이엔더블유제이차(주) | 신규 매입 확약 | |

| 로렌티아제일차(주) | 신규 매입 확약 | |

| 블루레인제일차(주) | 신규 매입 확약 | |

| 케이에이치피제이차(주) | 신규 매입 확약 | |

| 블루드래곤제오차(주) | 신규 매입 확약 | |

| 히어로즈엠제삼차(주) | 신규 매입 확약 | |

| (주)애드이피션시 | 신규취득 | |

| 케이에프에스비이사공육유동화전문유한회사 | 신규 취득 | |

| 케이에프에이치이사공육유동화전문유한회사 | 신규 취득 | |

| 연결 제외 |

네오큐브제일차(주) | 확약 의무 종결 |

| 케이더블유팔레스제이차(주) | 확약 의무 종결 | |

| 스틸박스제일차(주) | 확약 의무 종결 | |

| 엠에이제육차(주) | 확약 의무 종결 | |

| 라이노스 K바이오메자닌 전문투자형 사모투자신탁 제2호 | 보유지분 처분 | |

| 키움글로벌모기지인컴부동산투자신탁제1호 | 보유지분 처분 | |

| 케이에프비에스제일호 기업재무안정 사모투자 합자회사 | 보유지분 처분 | |

| 케이더블유광명(주) | 확약 의무 종결 | |

| 엠아이제팔차(주) | 확약 의무 종결 | |

| 위드지엠제일차(주) | 확약 의무 종결 | |

| 크림슨케이제일차(주) | 확약 의무 종결 | |

| 드래곤필드제일차(주) | 확약 의무 종결 | |

| 하이가든제일차(주) | 확약 의무 종결 | |

| 타이거원제일차(주) | 확약 의무 종결 | |

| 키움파트너스제이차(주) | 확약 의무 종결 | |

| 케이도원제일차(주) | 확약 의무 종결 | |

| 키움사모증권투자신탁제K-1호[주식혼합] | 보유지분 처분 | |

| NH-Amundi 베트남 레버리지 증권투자신탁 | 보유지분 처분 | |

| 키움글로벌수소VISION증권모투자신탁 | 보유지분 처분 | |

| 키움올바른글로벌ESG증권자투자신탁(H)[주식]C-F | 보유지분 처분 | |

| 키움초단기채증권투자신탁[채권] Class C-F | 보유지분 처분 | |

| (주)디지털존 | 합병으로 소멸 |

2. 회사의 법적·상업적 명칭

당사의 명칭은 "주식회사 다우기술"로 표기하며 영문으로는 "DAOU TECHNOLOGY INC."로 표기합니다. 또한, 약식으로는 "(주)다우기술"로 표기합니다.

3. 설립일자 및 존속기간

당사는 1986년 1월 9일 설립되었으며, 1997년 8월 27일 유가증권시장에 상장되어 매매가 개시되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

주 소 : 경기도 성남시 수정구 금토로 69 다우디지털스퀘어

전화번호 : 070-8707-1000

홈페이지 : www.daou.co.kr

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 주요사업의 내용

당사 및 연결종속회사가 영위하는 사업은 비금융사업부/금융사업부로 나눠집니다. 비금융사업부는 IT 서비스를 제공하는 시스템구축본부, 건물관리 서비스를 제공하는 건물관리본부로 분류되며 비금융사업부의 매출비중은 전체 연결 매출액의 4.42%입니다. 금융사업부는 키움증권 및 금융 종속회사가 포함되어있으며,『자본시장과 금융투자업에 관한 법률』에서 수행토록 규정된 사업 및 그와 직ㆍ간접적으로 관련되거나 부대되는 제사업을 영위하고 있습니다. 금융사업부의 매출비중은 전체 연결 매출액의 97.10% 입니다. (연결 조정액 제외)

| 사업부 | 부문 | 주요제품 | 2024년 반기 |

|---|---|---|---|

| 비율 | |||

| 비금융사업부 | 시스템구축본부 | SMS서비스, 모바일쿠폰, 쇼핑몰통합솔루션, IDC, 인증보안사업 등 | 4.20% |

| 건물관리본부 | 빌딩관리,부동산 컨설팅, 개발 및 분양 등 | 0.22% | |

| 비금융사업부 합계 | 4.42% | ||

| 금융사업부 | 홀세일총괄본부 | 주식 및 파생상품 거래, 채권 중개, 장외파생상품 거래 등 | 53.57% |

| IB사업본부 | IPO, 회사채의 발행, 부동산 PF, ABCP 및ABS의 발행 등 | 2.77% | |

| 투자운용본부 | 메자닌 투자, Private Equity, 선물/옵션 매매 등 | 2.09% | |

| 리테일총괄본부 | 증권 브로커리지, 온라인 펀드, 해외주식, FX마진 트레이딩 등 | 27.45% | |

| 기타 | 자산운용, 저축은행 등 | 11.22% | |

| 금융사업부 합계 | 97.10% | ||

| 조정 | 연결조정 | - | -1.52% |

| 전체 합계 | 100.00% | ||

보다 자세한 내용은 Ⅱ. 사업의 내용을 참조해 주시기 바랍니다.

7. 신용평가에 관한 사항

당사는 보고서 작성기준일 현재 기업신용등급은 'A' 의 신용평가등급을 유지하고 있습니다.

최근 3사업연도 동안 회사가 받은 신용등급은 아래의 표와 같습니다.

| 평가일 | 평가대상 증권등 |

평가대상증권의 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2022.06.16 | 제3회 무보증사채 제5회 무보증사채 |

A | 한국신용평가주식회사 ( D ~ AAA ) |

정기 정기 |

| 2022.06.23 | 제3회 무보증사채 제5회 무보증사채 |

A | NICE신용평가주식회사 ( D ~ AAA ) |

정기 정기 |

| 2023.06.22 | 제3회 무보증사채 제5회 무보증사채 |

A | NICE신용평가주식회사 ( D ~ AAA ) |

정기 정기 |

| 2023.06.27 | 제3회 무보증사채 제5회 무보증사채 |

A | 한국신용평가주식회사 ( D ~ AAA ) |

정기 정기 |

| 2024.06.12 | 제5회 무보증사채 제6회 무보증사채 |

A | 한국신용평가주식회사 ( D ~ AAA ) |

정기 본평가 |

| 2024.06.21 | 제5회 무보증사채 제6회 무보증사채 |

A | NICE신용평가주식회사 ( D ~ AAA ) |

정기 본평가 |

주) 등급체계 및 정의

- 기업신용등급의 정의

원리금의 적기상환 확실성의 정도에 따라 신용등급은 AAA에서 D 까지 10개의 등급으로 구성됩니다.

| 등 급 | 등급의 정의 |

| AAA | 원리금 지급확실성이 최고수준으로 투자위험도가 극히 낮으며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. |

| AA | 원리금 지급확실성이 매우 높아 투자위험도가 매우 낮지만 AAA등급에 비해 다소 열등한 요소가 있음. |

| A | 원리금 지급 확실성이 높아 투자위험도는 낮은 수준이지만 장래 급격한 환경변화에따라 다소 영향을 받을 가능성이 있음. |

| BBB | 원리금 지급 확실성은 인정되지만 장래 환경변화로 원리금 지급 확실성이 저하될 가능성이 있음. |

| BB | 원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성면에서는 투기적 요소가 내포되어 있음. |

| B | 원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현 단계에서 단언할 수 없음. |

| CCC | 채무 불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무 불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음. |

| C | 채무 불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨. |

| D | 원금 또는 이자가 지급불능하여 현재 채무불이행 상태에 있음. |

* 위 등급중 'AA'등급에서 'CCC'등급까지는 그 상대적 우열 정도에 따라 +, - 기호를 첨부할 수 있음.

8. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1997년 08월 27일 | 해당사항 없음 |

2. 회사의 연혁

[지배회사에 관한 사항]

가. 회사의 본점 소재지 및 그 변경

| 변경 일자 | 변 경 전 | 변 경 후 |

|---|---|---|

| 2023.11 | 경기도 용인시 수지구 디지털벨리로81 | 경기도 성남시 수정구 금토로 69 |

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.25 | 정기주총 | 사외이사 이문세 사외이사 김광원 사외이사 김성한 |

- | 사외이사 김용대 임기만료 사내이사 김성욱 사임 |

| 2021.03.29 | 정기주총 | 상근감사 홍경식 | 사내이사 김윤덕 사내이사 신상범 |

상근감사 이승훈 임기만료 |

| 2021.03.29 | - | - | 대표이사 김윤덕 | - |

| 2022.03.29 | 정기주총 | - | 사외이사 이문세 사외이사 김광원 사외이사 김성한 |

- |

| 2023.03.29 | 정기주총 | 사외이사 김인 사외이사 김경원 사외이사 이영민 |

- | 사외이사 이문세 임기만료 사외이사 김광원 임기만료 사외이사 김성한 임기만료 |

| 2024.03.28 | 정기주총 | - | 사내이사 김윤덕 사내이사 신상범 상근감사 홍경식 |

- |

* 2021.03.29 이사회에서 대표이사 김윤덕 선임 가결

다. 최대주주의 변동

- 당사는 최근5년간 최대주주의 변동이 없습니다.

[지배회사에 관한 사항]

라. 상호의 변경

- 해당사항 없음

마. 화의, 회사정리절차 여부

- 해당사항 없음

바. 합병 등

1) 합병

| 일자 | 피합병회사 | 주요내용 | 목적 | 비고 |

|---|---|---|---|---|

| 2022.12.27 | (주)스페이스리버 | 합병회사((주)다우기술)와 피합병회사((주)스페이스리버)는 합병비율 1:0으로 흡수합병하며, 본 합병으로 인하여 (주)다우기술이 발행할 신주가 없음 | 피합병회사는 물류관리시스템(WMS)제공 회사로서 합병을 통해 (주)다우기술의 기존 커머스 사업과의 시너지 창출 및 재무안정성 확보 등 경영 효율성증대 | - |

주) 상기 일자는 합병종료일 기준임.

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생

| 2020.10 2021.07 2022.12 2023.11 |

제3회 무보증사채발행(1,500억원) 제5회 무보증사채발행(1,500억원) (주)스페이스리버 흡수합병 본점 소재지 변경 (경기도 용인시 → 경기도 성남시) |

[종속회사에 관한 사항]

| 회사명 | 상호의 변경 | 화의, 회사정리절차 등에 관한 사항 |

합병 등에 관한 사항 |

회사의 업종 또는 주된 사업의 변화 |

그 밖에 경영활동과 관련한 주요한 사항의 발생내역 |

| 키움증권(주) | - | - | - | - | 주1) 하단 표 참조 |

| 키움투자자산운용(주) | - | - | - | - | 2021.11.25 유상증자 300억원 |

| (주)키움저축은행 | - | - | - | - | 2020.04.13 리테일센터지점 업무개시 2022.03.30 유상증자 500억원 2023.03.06 지원센타지점 업무개시 |

| (주)키움예스저축은행 | - | - | - | - | 2022.03.30 유상증자 300억원 2023.05.20 유상증자 400억원 |

| 키움캐피탈(주) | - | - | - | - | 2018.08.09 법인설립 2021.03.16 유상증자 500억원 2021.04.06 장기신용등급 전망 상향 (BBB+/안정적 → BBB+/긍정적, 나신평·한기평) 2022.03.28 장기신용등급 A-, 단기신용등급 A2- 평가 (한신평) 2022.04.14 신용등급 상향 평가 (BBB+/긍정적 → A-/안정적, 나신평·한기평) 2023.08.31 유상증자 500억원 |

| 키움인베스트먼트(주) | - | - | - | - | 1999.03.05 법인설립 2022.12.20 유상증자 150억원 |

| 키움에프앤아이(주) | - | - | - | - | 2020.10.23 법인설립 200억원 2020.12.01 유상증자 300억원 2021.05.26 유상증자 500억원 2022.08.31 유상증자 500억원 2023.03.16 유상증자 500억원 |

| 키움뉴히어로4호스케일업펀드 | - | - | - | - | 2021.10.07 설립 |

| 키움K고래멀티전략전문사모투자신탁1호 | - | - | - | - | 2018.04.19 설립 |

| KCGI-EuroBond전문투자형사모증권투자신탁 | - | - | - | - | 2018.07.19 설립 |

| 키움로지스틱스일반사모부동산투자신탁제1호 | - | - | - | - | 2019.09.26 설립 |

| 키움코어랜드 전문투자형 사모부동산투자신탁 제2호 | - | - | - | - | 2021.08.26 설립 |

| 케이에프디이삼공오유동화전문유한회사 | - | - | - | - | 2023.05.25 설립 |

| 케이에프아이이삼공구유동화전문유한회사 | - | - | - | - | 2023.09.06 설립 |

| 케이에프아이이삼일이유동화전문유한회사 | - | - | - | - | 2023.12.07 설립 |

| 제이온마스터㈜ | - | - | - | - | 2021.12.01 설립 |

| 리멤버제일차㈜ | - | - | - | - | 2023.07.20 설립 |

| 민스크제일차㈜ | - | - | - | - | 2023.07.20 설립 |

| Daou Hongkong Ltd |

- | - | - | - | 2008.02. Daou Hong Kong Limited 설립, 자본금 US$3,800,000 |

| (주)키움이앤에스 | 2006. ㈜다우인터넷→㈜다우와키움 2017. ㈜다우와키움→㈜키움이앤에스 |

- | 2002. 다우인터넷㈜ - ㈜이머니 흡수합병 2013.08. 다우와키움건설 흡수합병 |

2006. 부동산관련업 (업종변경) |

1999. 다우인터넷㈜ 설립 2022.05 유상증자 400억원 |

| 다우재팬 | 2008.11. 주식회사 테라스테크놀로지 →다우재팬주식회사 |

- | - | - | 2008.04. 주식회사 테라스테크놀로지 설립, 설립자본금 ¥9,000,000 2018.09. 유상증자 ¥51,000,000 2023.01. 유상증자 ¥400,000,000 |

| (주)키다리스타 | 2018.02. ㈜키다리스튜디오 →㈜키다리스타 |

- | - | - | 2011.07. 키다리스튜디오 설립(자본금 1,000백만원) |

| 한국정보인증(주) | - | - | 주2) 하단 표 참조 | - | 주3) 하단 표 참조 |

| (주)와이즈버즈 | 2020.07 엔에이치기업인수목적12호(주) → (주)와이즈버즈 | - | 주4) 하단 표 참조 | - | 주5) 하단 표 참조 |

주1) 키움증권 - 그 밖에 경영활동과 관련된 중요한 사항의 발생

| 연 월 | 내 용 |

| 2020. 06. 29 | 제4회 무보증후순 위사채발행(1,000억원) |

| 2020. 10. 23 | 키움에프앤아이(주) 법인 설립 |

| 2020. 11. 30 | 키움에프앤아이(주) 유상증자 참여(294억원) |

| 2021. 03. 16 | 키움캐피탈 유상증자 참여(490억원) |

| 2021. 05. 25 | 키움에프앤아이(주) 유상증자 참여(490억원) |

| 2021. 06. 30 | 상환전환우선주 제3차 발행(166,203주) |

| 2021. 06. 30 | 상환전환우선주 제4차 발행(2,659,263주) |

| 2021. 09. 08 | 본인신용정보관리업(마이데이터) 본허가 획득 |

| 2021.10. 26 | 제5-1회,제5-2회 무보증사채 발행(3,000억원) |

| 2021. 11. 24 | 키움투자자산운용(주) 유상증자 참여(300억원) |

| 2021. 12. 08 | 신탁업변경인가 획득 |

| 2022. 01. 01 | 황현순 신임 대표이사 선임 |

| 2022. 03. 29 | (주)키움저축은행 유상증자 참여(500억원) |

| 2022. 03. 29 | (주)키움예스저축은행 유상증자 참여(300억원) |

| 2022. 04. 27 | 종합금융투자사업자 지정 |

| 2022. 08. 30 | 키움에프앤아이(주) 유상증자 참여(490억원) |

| 2022. 12. 16 | 키움인베스트먼트(주) 유상증자 참여(150억원) |

| 2023. 02. 09 | 제6회 무보증사채 발행(3,000억원) |

| 2023. 03. 15 | 키움에프앤아이(주) 유상증자 참여(490억원) |

| 2023. 05. 19 | (주)키움예스저축은행 유상증자 참여(400억원) |

| 2023. 06. 28 | Kiwoom Asset Management Asia Pte. Ltd 설립 |

| 2023. 08. 31 | 키움캐피탈(주) 유상증자 참여 (490억원) |

| 2023. 10. 10 | 중기 주주환원정책 발표 |

| 2023. 10. 25 | 자사주 매입 신탁 계약 체결 (700억원) |

| 2024. 01. 08 | 엄주성 신임 대표이사 선임 |

| 2024. 03. 20 | 자기주식 이익소각 (70만주) |

| 2024. 05. 28 | 기업가치제고계획 발표 |

주2) 한국정보인증 - 합병등에 관한 사항

1. (주)미래테크놀로지와의 합병

당사는 매출 포트폴리오를 확대하고 사업 부문의 일괄 체계를 구축해 불필요한 자원낭비를 줄이고 인적/물적 자원을 효율적으로 활용하기 위하여 2021년 9월 15일을 합병기일로 하여 계열회사인 (주)미래테크놀로지를 흡수합병하였습니다.

| 구분 | 내용 | |

|---|---|---|

| 합병기일 | 2021.09.15 | |

| 거래상대방 법인내역 |

회사명 | 주식회사 미래테크놀로지 |

| 대표이사 | 임수익 | |

| 본점소재지 | 서울특별시 구로구 디지털로 26길 123 지플러스코오롱디지털타워 907호 |

|

| 법인구분 | 코스닥시장 상장법인 | |

| 합병배경 | 양사 모두 정보보안관련 서비스 및 제품을 주요사업으로 영위하는 회사로서 존속회사인 한국정보인증(주)는 전자서명 인증서비스인 공동인증서와 PKI솔루션을 주요사업으로 영위하는 IT 보안 서비스 업체이며, 합병으로 인한 시너지 효과의 극대화를 통해 경쟁력 강화 및 경영의 효율성 제고를 실현하여 지속적으로 성장하기 위하여 합병하기로 함 | |

| 법적형태 및 거래내용 | 한국정보인증(주)가 (주)미래테크놀로지를 흡수합병하여, 한국정보인증(주)는 존속하고, (주)미래테크놀로지는 소멸합니다. 합병 후 회사의 상호는 한국정보인증 주식회사로 변경 | |

2. (주)디지털존과의 합병

양사의 제품의 다양화와 축적된 기술력의 시너지를 통해 매출처를 다변화하고 매출의 안정성을 증가할 수 있을 것으로 기대하여 2024년 5월 1일을 합병기일로 하여 (주)디지털존을 흡수합병하였습니다.

| 구분 | 내용 | |

|---|---|---|

| 합병기일 | 2024.05.01 | |

| 거래상대방 법인내역 |

회사명 | 주식회사 디지털존 |

| 대표이사 | 전정우 | |

| 본점소재지 | 경기도 성남시 분당구 판교로 242, 판교디지털센터 에이동 2층(삼평동) |

|

| 법인구분 | 비상장법인 | |

| 합병배경 | 존속회사인 한국정보인증(주)의 경우 전자서명법 전부 개정 이후에도 안정적인 실적 흐름을 이어오고 있으나, 전자서명 수단 간 차별이 폐지됨에 따라 다양한 전자서명 기술과의 경쟁을 통한 서비스 혁신의 필요성이 대두되었고, 이러한 환경에서 전자서명 서비스의 매출이 감소할 경우 존속회사인 한국정보인증(주)의 전체 매출 변동성이 확대될 우려가 존재합니다. 존속회사인 한국정보인증(주)는 이러한 매출 변동성을 최대한 완화하고 지속 성장이 가능한 사업구조를 구축하기 위한 방법으로 소멸회사인 (주)디지털존과의 합병을 결정하였습니다. | |

| 법적형태 및 거래내용 | 한국정보인증(주)가 (주)디지털존를 흡수합병하여, 한국정보인증(주)는 존속하고, (주)디지털존은 소멸합니다. | |

주3) 한국정보인증 - 그 밖에 경영활동과 관련된 중요한 사항의 발생

| 일자 | 내용 |

|---|---|

| 2020년 01월 | 키움증권 '영웅문S' 간편인증 서비스 제공 |

| 2020년 03월 | 한국정보인증-삼성전자 '모바일 운전면허 확인 서비스' ICT 규제 샌드박스 임시허가 획득 |

| 2020년 06월 | V2X 보안인증체계 법제도 추진방안 연구과제 주관사업자 선정 |

| 2020년 12월 | 행정안전부 주관 '공공분야 전자서명 확대 도입을 위한 시범사업자' 선정 |

| 2020년 12월 | 방송통신위원회로부터 본인확인기관 지정 |

| 2021년 07월 | SK텔레콤과 PASS 인증서 발급 시스템 구축에 관한 공동협력 체결 |

| 2021년 09월 | (주)미래테크놀로지와의 합병 |

| 2021년 11월 | 개인정보보호위원회 '결합전문기관 지정' 선정 |

| 2021년 12월 | 싸인오케이, 과학기술정보통신부 장관상 수상 |

| 2022년 12월 | 가상자산수탁서비스 운영 (주)한국디지털자산수탁 투자 |

| 2022년 01월 | 싸인오케이, 고객이 가장 추천하는 브랜드부문대상 수상 |

| 2022년 02월 | 국민은행 토큰형OTP, 카드형OTP 연단가 구매계약 |

| 2022년 02월 | 블록체인 지갑사업 '브로또월렛'운영 (주)로똔다 투자 |

| 2022년 04월 | 한국정보인증-SK쉴더스 제1금융권 양자OTP 적용 |

| 2022년 05월 | 크립토투자 및 자산관리서비스 '샌드뱅크'운영 (주)디에이그라운드 투자 |

| 2022년 09월 | 블록체인기술기업 (주)페어스퀘어랩 투자 |

| 2023년 04월 | 한국거래소 코스닥시장 우량기업부 변경 |

| 2023년 05월 | 국내 최초 SaaS형 2차 인증 '싸인플러스' 출시 |

| 2023년 08월 | 전자증명 및 전자문서기업 (주)디지털존 지분인수 |

| 2023년 08월 | NFT 도메인서비스 'WEB3ID' 출시 |

| 2024년 05월 | (주)디지털존과의 합병 |

주4) 와이즈버즈- 합병등에 관한 사항

1) 엔에이치기업인수목적12호(주)와 (주)와이즈버즈 합병

당사는 엔에이치기업인수목적12호(주)와 2020년 01월 30일 합병계약(최초)을 체결하였으며, 2020년 07월 22일(합병등기일) 합병 및 상호변경 등기를 완료하였습니다.

| 구분 | 내용 |

| 합병 방법 | 엔에이치기업인수목적12호(주)가 (주)와이즈버즈를 흡수합병 함. |

| 합병 목적 |

(1) 합병상장을 통한 경영투명성 확보 (2) 대외 인지도 향상을 통한 기업경쟁력 강화 (3) 주주 중심 경영을 통한 공정한 기업가치 평가 (5) 주식회사로서의 재무건전성 확보를 통한 대외 신인도 향상 (6) 합리적인 기업 경영체계 강화를 통한 효율적인 경영 실현 (7) 자금조달 능력 확대를 통한 지속 성장 가능한 성장동력 확보 (8) 홍보효과 및 기업평가를 통한 국내외 관련업체와의 제휴 (9) 임직원 자긍심 고취 및 사기 진작 |

| 합병 비율 | 엔에이치기업인수목적12호(주) : (주)와이즈버즈 = 1 : 18.316500 |

2) (주)와이즈버즈와 (주)애드와이 합병

당사는 (주)애드와이와 2021년 12월 03일 합병계약(최초)을 체결하였으며, 2022년 02월 09일(합병등기일) 합병등기를 완료하였습니다.

| 구분 | 내용 |

| 합병 방법 | (주)와이즈버즈가 (주)애드와이를 흡수합병 함. |

| 합병 목적 | 급변하는 디지털 광고시장에서 신성장동력을 확보 하기 위한 사업다각화 및 기술력 강화 |

| 합병 비율 | (주)와이즈버즈 : (주)애드와이 = 1 : 35.7889962 |

주5) 와이즈버즈 - 그 밖에 경영활동과 관련된 중요한 사항의 발생

|

일자 |

주요사항 |

|---|---|

|

2020.01 |

2020 Kakao 광고플랫폼 공식대행사 선정 |

|

2020.01 |

2020 Facebook MmobileWorks 공식 대행사 선정 |

| 2020.05 | 어도비 Advertising Cloud 대행 Agency |

| 2020.07 | Moloco Cloud 대행 Agency |

| 2020.07 | 엔에이치기업인수목적12호(주)와 합병 |

| 2020.08 | 코스닥시장 합병 상장 |

| 2020.09 | Tiktok Korea Creative 파트너 선정 |

| 2020.12 | Motov 모빌리티 광고 운영 및 세일즈 대행사 선정 |

| 2021.02 | 2021 Facebook Creative Breakthrough 프로그램 파트너 선정 |

| 2021.03 | 아프리카 TV 광고 플랫폼 세일즈 파트너 선정 |

| 2021.03 | Tiktok Korea 마케팅 파트너 선정 |

| 2021.06 | 2021 하반기 네이버 GFA 파트너사 선정 |

| 2021.09 | Snapchat 한국 세일즈 파트너 선정 |

| 2021.09 | 한국정보인증(주)로 최대주주 변경 |

| 2021.10 | Hivestack 공식 세일즈 파트너 선정 |

| 2021.12 | Meta Partner Awards 최다 수상 (5개부문) |

| 2022.01 | COVI 세일즈 파트너쉽 체결 |

| 2022.01 | Adjust 세일즈 파트너쉽 체결 |

| 2022.02 | 모바일 인덱스 계약 체결 |

| 2022.02 | (주)애드와이와 합병 |

| 2022.04 | Adriel 파트너쉽 체결 |

| 2022.10 | YouTube Works 베스트 브랜딩 캠페인 수상 |

| 2022.12 | Snapchat 파트너쉽 체결 |

| 2022.12 | Meta Agency First Awards 2022 올해의 에이전시 수상 (총 3개 부문) |

| 2023.01 | 원스토어 광고 플랫폼 공식 세일즈 파트너 선정 |

| 2023.05 | 애플 서치 최적화 플랫폼 루나 계약 체결 |

| 2023.06 | PANOMIX MMM 플랫폼(Playbook) 파트너쉽 계약 체결 |

| 2023.08 | 와이즈버즈 일본 지분 취득 |

| 2023.10 | YouTube Works 베스트 소셜 Acts 캠페인 수상 |

| 2023.12 | Meta Agency First Awards 2023 수상 (총 3개 부문) |

| 2024.02 | Toss 세일즈 대행사 선정 |

| 2024.02 | 애드이피션시 지분 취득 |

| 2024.03 | Google Premier Partner 선정 |

| 2024.04 | 당근마켓 전문가모드 대행사 선정 |

3. 자본금 변동사항

당반기에 변동사항 없으며 관련내용은 2024.03.20에 제출한 2023년도 사업보고서를 참고하시기 바랍니다.

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2024년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 44,866,617 | - | 44,866,617 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 44,866,617 | - | 44,866,617 | - | |

| Ⅴ. 자기주식수 | 1,715,768 | - | 1,715,768 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 43,150,849 | - | 43,150,849 | - | |

자기주식 취득 및 처분 현황

- 당반기에 변동사항 없으며 관련내용은 2024.03.20에 제출한 2023년도 사업보고서를 참고하시기 바랍니다.

5. 정관에 관한 사항

가. 사업보고서에 첨부된 정관의 최근 개정일

당사의 사업보고서에 첨부된 정관의 개정일은 2023년 9월 21일입니다.

제38기 정기주주총회(2024.03.28 개최) 안건 중 정관 변경 안건이 포함되어있습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 09월 21일 | 제38기 임시주주총회 | 1) 제3조 (본점의 소재지 및 지점등의 설치) 수정 | 1) 본점 소재지 이전에 따른 내용 수정 |

| 2024년 03월 28일 | 제39기 정기주주총회 | 1) 제2조 (사업목적) 수정 2) 제31조(이사 및 감사의 임기) 내용 수정 3) 제45조(이익배당) 내용 수정 |

1) 신규사업 관련 사업목적 추가 2) 이사의 임기 3년→2년으로 단축 3) 배당기준일을 이사회 결의로 정할 수 있도록 규정 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 프로그램 미디어 제조업 | 미영위 |

| 2 | 컴퓨터 조직 및 프로그램 개발업 | 영위 |

| 3 | 컴퓨터 정보처리 관련 교육 및 자문업 | 미영위 |

| 4 | 전자기기 판매 및 용역업 | 미영위 |

| 5 | 기계류 판매 및 용역업 | 미영위 |

| 6 | 전자기기 부품 판매 및 용역업 | 미영위 |

| 7 | 수출입업 | 영위 |

| 8 | 물품매도 확약업 | 미영위 |

| 9 | 정보처리 컨설팅 | 영위 |

| 10 | 소프트웨어 제품 판매 | 영위 |

| 11 | 전산업무 개발 용역 | 영위 |

| 12 | 전산기기 개발 및 판매 | 영위 |

| 13 | 부동산 임대업 및 관리업 | 영위 |

| 14 | 전자상거래 및 인터넷 관련사업 | 영위 |

| 15 | 부동산분양 및 개발업 | 미영위 |

| 16 | 전기통신업(유ㆍ무선 통신업, 통신중계 및 방송전송, 부가통신업 및 컴퓨터 및 통신기기를 이용한 정보자료처리 및 정보통신서비스업을 포함) | 영위 |

| 17 | 소프트웨어(게임소프트웨어 포함) 및 컨텐츠 기타 저작물의 개발, 판매, 임대업 | 영위 |

| 18 | 광고대행업 | 미영위 |

| 19 | 정보처리 및 통신기술에 관한 전문적 서비스, 교육 훈련서비스, 통신교육 및 컴퓨터학원 등 기타교육기관업 | 미영위 |

| 20 | 컴퓨터와 이에 관련되는 기기의 판매, 임대(스튜디오, 방송장비포함), 수리업 | 미영위 |

| 21 | 정보산업에 관한 서적 출판업 | 미영위 |

| 22 | 음반 및 기타기록매체 출판업 | 미영위 |

| 23 | 정보처리 및 기타 컴퓨터 운영 및 관련업(컴퓨터시스템 설계, 감리 및 자문업, 소프트웨어자문, 개발 및 공급업, 자료처리 및 컴퓨터 시설관리업, 데이터베이스 및 온라인 정보제공업, 기타 컴퓨터 운영 관련업 포함) | 영위 |

| 24 | 시스템통합구축서비스의 판매업 | 영위 |

| 25 | 별정통신사업 | 영위 |

| 26 | 결제대금예치업 | 영위 |

| 27 | 지불 게이트웨이, 수납 및 지불대행업 | 미영위 |

| 28 | 16) ~ 27)호에 관련되는 수출입업 및 同대행업, 기술용역, 전기통신공사업, 전기공사업 등 제반사업 | 영위 |

| 29 | 네트워크 관련 소프트웨어 개발 및 구축업 | 영위 |

| 30 | 멀티미디어 관련 소프트웨어 개발 및 구축업 | 미영위 |

| 31 | 통신장비, 통신기기 및 부품 도 소매업 | 미영위 |

| 32 | 통신판매업 | 영위 |

| 33 | 상품권 발행, 유통, 판매, 판매대행업 | 영위 |

| 34 | 보안시스템 서비스업 | 미영위 |

| 35 | 영화, 비디오물, 방송프로그램 및 기타 영상물 제작 및 배급업, 수입업 | 미영위 |

| 36 | 영화, 비디오물 및 기타 영상물 상영업 | 미영위 |

| 37 | 영화, 방송콘텐츠 및 기타 영상물 공급업 | 미영위 |

| 38 | 영화, 비디오물 및 기타 영상물 관련 서비스업 | 미영위 |

| 39 | 직불전자지급 수단 발행 및 관리업 | 미영위 |

| 40 | 온라인 및 모바일게임 소프트웨어 개발,공급업 | 미영위 |

| 41 | 게임 소프트웨어 개발 및 공급업 | 미영위 |

| 42 | 기타 게임 소프트웨어 개발 및 공급업 | 미영위 |

| 43 | 도메인등록 대행업 | 영위 |

| 44 | 부가통신 대리점업 | 미영위 |

| 45 | 영화, 비디오물, 방송프로그램 및 기타영상물 제작투자, 배급대행업 | 미영위 |

| 46 | 드라마 제작 및 제작 투자업 | 미영위 |

| 47 | 영화상영 및 영화관운영업 | 미영위 |

| 48 | 영화관에 부속하는 각종 위락시설, 음식점, 매점등의 영업 | 미영위 |

| 49 | 문구(펜시)제조 및 출판, 인쇄업 | 미영위 |

| 50 | 캐릭터 개발, 판매 및 중개업 | 미영위 |

| 51 | 음반제작 및 유통업 | 미영위 |

| 52 | 구매대행 및 공동구매업 | 미영위 |

| 53 | 창고 및 물류업 | 미영위 |

| 54 | 상품종합 도매업, 중개업 | 미영위 |

| 55 | 기타상품 중개업 | 미영위 |

| 56 | 기타통신 판매업 | 영위 |

| 57 | 멤버십 포인트 관리 및 이를 이용한 서비스 제공 사업 | 영위 |

| 58 | 멤버십 포인트 가맹점, 제휴사 유치업 | 미영위 |

| 59 | 쿠폰 및 물품 등의 유통, 판매, 판매대행업 | 영위 |

| 60 | 위치정보 수집 및 서비스 제공 사업 | 영위 |

| 61 | 마케팅대행업 | 미영위 |

| 62 | 고객센타대행업 | 미영위 |

| 63 | 그외 기타 분류안된 사업지원 서비스 업 | 영위 |

| 64 | 태양광발전 전력생산 판매업 | 영위 |

| 65 | 특수한 유형의 부가통신사업 | 영위 |

| 66 | 호스팅 및 관련 서비스업 | 영위 |

| 67 | 포털 및 기타 인터넷 정보매개 서비스업 | 영위 |

| 68 | 전자상거래 소매 중개업 | 영위 |

| 69 | 위성 및 기타 방송업 | 미영위 |

| 70 | 애완용 동물 및 관련용품 소매업 | 미영위 |

| 71 | 애완동물 장묘 및 보호 서비스업 | 미영위 |

| 72 | 대출모집업 | 미영위 |

| 73 | 대부중개업 | 미영위 |

| 74 | 대부업 | 미영위 |

| 75 | 신용정보제공 이용업 | 미영위 |

| 76 | 일반여행업 | 미영위 |

| 77 | 호텔예약업 | 미영위 |

| 78 | 배달대행업 | 미영위 |

| 79 | 화물 운송 중개, 대리 및 관련 서비스업 | 미영위 |

| 80 | 기타 운송관련 서비스업 | 미영위 |

| 81 | 선불전자지급수단 발행 및 관리업 | 미영위 |

| 82 | 가공식품 판매업 | 영위 |

| 83 | 전 각호에 관련된 부대사업 | 영위 |

1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024년 03월 28일 | - | 81. 선불전자지급수단 발행 및 관리업 |

| 추가 | 2024년 03월 28일 | - | 82. 가공식품 판매업 |

2. 변경 사유

[81. 선불전자지급수단 발행 및 관리업]

신규사업 진출을 위해 이사회 결의로 추가되었으며, 아직 선불전자지급수단 인가를 받지 않은 상태이기에 현재 회사의 주된 사업에 미치는 영향은 없습니다.

[82. 가공식품 판매업]

신규사업 진출을 위해 이사회 결의로 추가되었으며, 현재 기업용 어플리케이션인 다우오피스에서 간식과 커피를 정기적으로 배달하는 직원 복지 서비스를 런칭하여 사업을 영위하고 있습니다.

3. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 81. 선불전자지급수단 발행 및 관리업 | 2024년 03월 28일 |

| 2 | 82. 가공식품 판매업 | 2024년 03월 28일 |

[81. 선불전자지급수단 발행 및 관리업]

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

사업분야 : 상품권 발행, 유통 및 중개업 / 제3자 발행형 상품권의 제작 판매, 전자금융업, 선불전자지급수단 발행 및 관리업

진출목적 : 당사가 영위하고 있는 모바일상품권 서비스인 쿠팝과 연계하여 기존 모바일 상품권 발행 및 판매 뿐만 아니라 보다 넓은 범위로 사용할 수 있는 포인트상품권 등을 취급하여 기존 사업을 확장하고자 합니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

모바일상품권 시장규모는 다음과 같습니다.

| 구분 |

2021년

|

2022년

|

2023년

|

| 총 거래액 |

6조 996억원

|

7조 3,258억원

|

9조 252억원

|

출처: 통계청

모바일상품권 시장은 연평균 성장률 20%로 성장하고 있는 시장입니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

선불전자지급수단을 위해서는 일반 인터넷망과 내부 업무망을 분리하는 '망분리 작업'이 필요합니다. 망분리 시스템 구축 및 이중화 PC 구성, 시스템 구성을 위한 컨설팅 비용 등이 투자비용으로 소요될 예정입니다. 투자자금은 회사 보유자금으로 조달할 예정입니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

현재 망분리작업 진행중이며, 24년 하반기에 선불사업자 등록 심사를 진행할 예정입니다.

(5) 기존 사업과의 연관성

현재 영위하고 있는 모바일 상품권 사업의 전문화 및 다각화를 위해 선불전자지급수단 발행 및 관리업이 필요하다고 판단하여 사업목적을 추가했습니다.

(6) 주요 위험

해당사항 없습니다.

(7) 향후 추진계획

'24년 하반기 선불전자지급수단 발행 및 관리업 등 전자금융업 등록 이후 통합 모바일 상품권 영업 및 개발 착수 예정입니다. 조직 및 인력 확보는 기존의 모바일 상품권 사업 조직 인력을 활용하여 사업을 진행할 계획입니다.

[82. 가공식품 판매업]

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

직원 복지 서비스 중 하나인 간식과 커피를 정기적으로 배달하는 서비스 사업에 진출하기 위해 가공식품 판매업을 사업 목적으로 추가했습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

국내 기업의 복지 지출은 약 45조원 정도로 추정되며, 기업 복지시장은 꾸준한 성장세를 보이고 있습니다. 또한 고급 인력 확보를 위한 기업 간 복지 경쟁이 심화됨에 따라 근로자 1인당 월 평균 복지 비용도 함께 증가하고 있습니다.

(출처: 2021 회계연도 기 업체 노동비용 조사 결과)

복지 시장의 성장에 따라 다양한 분야의 스타트업이 출현하면서 스낵/커피 구독 서비스 시장 또한 가파르게 성장하고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

스낵/커피 구독 서비스는 다양한 공급사와의 제휴 계약을 통해 진행하고 있으며, 관련 비용은 주로 사업 운영 및 영업을 위한 인력 투자에 소요될 예정입니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

'24년 상반기에 스낵/커피 구독서비스 조직을 구성 후 사업을 진행하고 있으며, 매출 또한 발생하고 있습니다.

(5) 기존 사업과의 연관성

기업용 어플리케이션인 다우오피스는 100인 규모의 기업고객을 주 고객으로 확보하고 있어, 스낵/커피 구독 서비스의 주 고객층과 유사성을 갖고 있습니다.

(6) 주요 위험

스낵/커피 구독 서비스 사업을 진행할 때 고려해야 할 위험성은 다음과 같습니다:

재고

및

물류

관리:

고객들의

간식

선호도는

매우

다양하며,

이를

충족시키기

위해

다양한

종류의

간식을

제공해야

합니다

. 이는

재고

관리와

물류를

복잡하게

만들

수

있습니다

.

고객

유지

: 신규

플레이어들이

계속

등장하고

있는

사업군으로,

고객들이

서비스를

계속

이용하려면,

서비스의

질을

높여야

합니다

. 이는

제품의

다양성,

품질,

배송

등에

대한

지속적인

개선을

필요로

합니다

.

비즈니스

모델

검증

: 아직

이

분야가

많은

사람에게

생소하기

때문에,

비즈니스

모델의

검증과

시장

수용성이

중요합니다

.

7. 향후 추진계획

사업목적 추가 후 현재 서비스 제공중이며, 고객사 확보에 집중할 계획입니다.

II. 사업의 내용

지배회사 및 종속회사는 제조서비스업과 금융업 각각 영위하고 있으며, 사업부문별 현황을 요약하면 아래와 같습니다.

지배회사인 (주)다우기술은 1986년 1월에 설립되어 소프트웨어와 시스템관련 솔루션의 개발 및 판매, 인터넷 관련 서비스 등을 주된 사업목적으로 하고 있습니다. IT분야로 시작하여 2000년도에 국내최초 온라인 증권사인 키움증권을 설립하였으며, 이후 지속적인 투자를 통해 사업영역을 확장하고, 차별화된 기술력과 솔루션으로 국내를 대표하는 IT서비스 전문기업으로 위상을 차지하고 있습니다. 연결종속기업 중 펀드 및 자산유동화 SPC를 제외한 국내 종속기업은 키움증권을 포함한 14개 회사이며, 해외 종속회사는 다우재팬 등 13개 입니다. 종속회사 중 상장회사는 3개(키움증권, 한국정보인증, 와이즈버즈)입니다.

(주)다우기술은 최상위 지배기업은 아니며, 최상위 지배기업은 다우데이타(032190)입니다.

| 업종 | 사업부문 | 구분 | 회사명 | 주요 사업내용 |

|---|---|---|---|---|

| 제조 서비스업 |

시스템구축 | 국내 | ㈜다우기술 ㈜키다리스타 한국정보인증㈜ (상장) ㈜와이즈버즈 (상장) 에스지서비스㈜ 애드이피션시 |

소프트웨어 개발 및 판매, 시스템 구축 용역 및 인터넷 서비스 제공 인증보안사업 광고사업 인증서 고객문의 및 신청서 접수 등 광고대행 |

| 해외 | 다우재팬 다우홍콩 다우키움이노베이션 WISEBIRDS JAPAN CO LTD |

소프트웨어 개발 및 판매 온라인광고 대행 |

||

| 건물관리 | 국내 | ㈜키움이앤에스 | 빌딩관리, 부동산컨설팅 등 | |

| 해외 | 다우(대련)과기개발유한공사 대련다우기업관리복무유한공사 |

해외 건물관리 및 부동산컨설팅 | ||

| 금융업 | 금융부문 | 국내 | 키움증권㈜ (상장) 키움인베스트먼트㈜ 키움투자자산운용㈜ ㈜키움저축은행 ㈜키움예스저축은행 키움프라이빗에쿼티㈜ 키움캐피탈㈜ 키움에프앤아이㈜ |

국내 주식 및 파생상품 거래서비스 벤처창업투자 전문 서비스 투자 자문 및 종합자산운용서비스, 상호저축은행업 상호저축은행업 전문사모집합투자업 여신금융업 NPL 투자관리업 |

| 해외 | 키움증권 인도네시아 키움자산운용 인도네시아 Kiwoom Hong Kong Limited Kiwoom Singapore Pte. Ltd. Kiwoom BVI One Limited Kiwoom BVI Two Limited Kiwoom BVI Three Limited |

해외 현지 증권 및 자산운용서비스 해외 현지 투자목적회사 |

주) 연결대상 종속회사 중 실질적인 영업활동을 수행하지 않는 수익증권 등은 제외함

1. (제조서비스업)사업의 개요

(주)다우기술 및 연결대상 종속회사 중 제조서비스업으로 분류되는 비금융사업부는 시스템구축본부, 건물관리본부로 구분되며, (주)다우기술은 시스템구축본부에 해당됩니다. 시스템구축본부의 매출비중은 전체 연결 매출액의 4.4%이며, 비금융사업부 내에서는 95.0%의 비중을 차지하고 있습니다. 시스템구축본부에는 (주)다우기술, 한국정보인증(주)등이 서비스를 제공하고 있습니다. (주)다우기술은 문자메세지, 이메일, 팩스, 우편, 모바일쿠폰 등을 대량발송하는 '뿌리오'와 쇼핑몰 통합관리시스템인 '사방넷' 서비스를 제공하여 온오프 판매업자의 사업을 지원하고 있으며, 기업 내에서 필요한 그룹웨어 '다우오피스'와 '다우IDC' 등의 업무용 인프라를 제공하고 있습니다. 또한, 다우키움그룹내에서 키움증권을 비롯한 주요 계열사의 전산시스템 구축 및 관리 등의 IT 서비스 사업을 영위하고 있습니다. 한국정보인증(주)는 국내 최초의 인증기관으로서 인증서사업, PKI 솔루션 사업, SSL(웹보안서버)사업 등을 영위하고 있습니다. 건물관리본부는 (주)키움이앤에스가 건물관리 서비스를 제공하고 있습니다.

비금융사업부의 주요사업인 인터넷 서비스는 무형의 서비스를 제공하기 때문에 별도의 대리점, 도매상 등이 존재하지 않으며, 내부 영업조직 또는 홈페이지 유입을 통해 매출이 발생하고 있습니다.

2. (제조서비스업)주요 제품 및 서비스

| (단위: 백만원, %) |

| 사업부 | 부문 | 주요제품 | 2024년 반기 | 2023년 연간 | 2022년 연간 | |||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 비금융사업부 | 시스템구축본부 | SMS서비스, 모바일쿠폰, 쇼핑몰통합솔루션, IDC, 인증보안사업 등 |

213,612 | 4.20% | 387,831 | 3.93% | 349,620 | 3.80% |

| 건물관리본부 | 빌딩관리,부동산 컨설팅, 개발 및 분양 등 | 11,320 | 0.22% | 19,690 | 0.20% | 18,660 | 0.20% | |

| 비금융사업부 합계 | 224,932 | 4.42% | 407,521 | 4.13% | 368,280 | 4.00% | ||

| 금융사업부 | 홀세일총괄본부 | 주식 및 파생상품 거래, 채권 중개, 장외파생상품 거래 등 | 2,726,522 | 53.57% | 6,440,324 | 65.35% | 5,124,889 | 55.64% |

| IB사업본부 | IPO, 회사채의 발행, 부동산 PF, ABCP 및 ABS의 발행 등 | 141,187 | 2.77% | 153,378 | 1.56% | 166,906 | 1.81% | |

| 투자운용본부 | 메자닌 투자, Private Equity, 선물/옵션 매매 등 | 106,437 | 2.09% | 198,246 | 2.01% | 157,745 | 1.71% | |

| 리테일총괄본부 | 증권 브로커리지, 온라인 펀드, 해외주식, FX마진 트레이딩 등 | 1,397,086 | 27.45% | 1,796,709 | 18.23% | 2,582,111 | 28.03% | |

| 기타 | 자산운용, 저축은행 등 | 570,948 | 11.22% | 1,026,787 | 10.42% | 909,916 | 9.88% | |

| 금융사업부 합계 | 4,942,180 | 97.10% | 9,615,444 | 97.57% | 8,941,567 | 97.08% | ||

| 조정 | 연결조정 | - | -77,498 | -1.52% | -167,823 | -1.70% | -99,237 | -1.08% |

| 전체 합계 | 5,089,614 | 100.00% | 9,855,142 | 100.00% | 9,210,610 | 100.00% | ||

3. (제조서비스업)원재료 및 생산설비

1) 주요 원재료

가. 주요원재료의 현황

| (단위: 백만원, %) |

| 부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 매입처 |

|---|---|---|---|---|---|---|

| 시스템 구축본부 |

상품 | Infrastructure Solution, DBMS | 웹인프라 구축 및 데이타베이스 관리 | 417 | 4.78% | 유클릭, 홍제기술 등 |

| 소모품 및 기타 LIC | 소모품 및 기타 LIC | 750 | 8.61% | - | ||

| Smart Card | OTP 제품 생산 | 2,681 | 30.76% | Smart Displayer | ||

| COB 외 | OTP 제품 생산 | 1,826 | 20.95% | Excelsecu 외 | ||

| 기타 | 기타 | 16 | 0.18% | 대성포장 외 | ||

| 용역 | 용역 | ITO 및 DAOU OFFICE 구축 용역 | 3,025 | 34.71% | 스윗코드, 창영이앤이 등 | |

| 부문 소계 | 8,715 | 100.00% | - | |||

※ 인터넷서비스는 무형의 서비스를 제공하는 사업으로, 품목별 매입액을 산정할 수 없어 제외하였습니다.

나. 주요원재료의 가격변동 추이

당사는 사업의 특성상 프로젝트의 규모 및 고객의 요구사항에 맞춰, 다양한 품목의 상품과 용역을 제공하고 있기에, 특정 원재료의 가격변동 추이를 산정하기 어렵습니다.

2) 생산 및 설비

가. 생산능력 및 생산능력의 산출근거

회사의 주요 수익원이 물적 형태로 나타나지 않아 생산능력, 생산실적 및 가동률의 기재를 생략합니다.

나. 생산설비의 현황 등

아래 물적자산은 연결기준으로 금융업의 물적자산이 포함되어있습니다.

1) 당기 및 전기 중 유형자산 장부가액의 변동내역은 다음과 같습니다.

[비금융업]

| <당반기> | (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 손상 | 기타/대체(주1) | 환율변동효과 | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 67,825,506 | - | (1,603,476) | - | - | 245,425 | - | 66,467,455 |

| 건물 | 110,687,760 | 6,490,266 | (2,659,578) | (1,482,737) | - | 31,069 | - | 113,066,780 |

| 기계장치 | 149,777 | 3,256 | - | (19,729) | - | - | 5,954 | 139,258 |

| 차량운반구 | 92,134 | - | - | (37,919) | - | 181,438 | - | 235,653 |

| 집기비품 | 12,410,643 | 2,042,282 | (7,898) | (2,017,189) | - | 281,412 | 5,248 | 12,714,498 |

| 기타의유형자산 | 6,828,965 | 816,586 | (10) | (1,218,966) | - | 47,636 | 49,317 | 6,523,528 |

| 건설중인자산 | 26,606,527 | 2,285,933 | - | - | - | (1,596,293) | - | 27,296,167 |

| 합 계 | 224,601,312 | 11,638,323 | (4,270,962) | (4,776,540) | - | (809,313) | 60,519 | 226,443,339 |

(주1) 유형자산에서 투자부동산으로의 대체금액, 연결범위변동 등이 포함되어 있습니다.

| <전기말> | (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 손상 | 기타/대체(주1) | 환율변동효과 | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 78,329,258 | - | (683,110) | - | - | (9,820,643) | - | 67,825,505 |

| 건물 | 41,042,911 | 12,521,653 | (638,466) | (1,814,798) | - | 59,576,459 | - | 110,687,759 |

| 기계장치 | 165,271 | 29,158 | - | (43,187) | - | - | (1,464) | 149,778 |

| 차량운반구 | 61,529 | 62,589 | - | (31,984) | - | - | - | 92,134 |

| 집기비품 | 10,728,276 | 5,552,259 | (157,048) | (3,741,474) | (65,697) | 98,147 | (3,820) | 12,410,643 |

| 기타의유형자산 | 7,399,592 | 1,665,397 | (2,883) | (2,238,827) | (239,651) | 247,684 | (2,346) | 6,828,966 |

| 건설중인자산 | 85,285,229 | 66,625,421 | - | - | - | (125,304,123) | - | 26,606,527 |

| 합 계 | 223,012,066 | 86,456,477 | (1,481,507) | (7,870,270) | (305,348) | (75,202,476) | (7,630) | 224,601,312 |

(주1) 유형자산에서 투자부동산으로의 대체금액, 연결범위변동 등이 포함되어 있습니다.

[금융업]

| <당기말> | (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타/대체(주1) | 기말 |

|---|---|---|---|---|---|---|

| 토지 | 134,109,869 | - | - | - | 3,407,118 | 137,516,987 |

| 건물 | 21,271,840 | 1 | - | (708,948) | 1,487,762 | 22,050,655 |

| 차량운반구 | 24,485 | - | - | (8,505) | 342 | 16,321 |

| 집기비품 | 26,451,778 | 8,669,908 | (125,167) | (5,552,886) | 18,333 | 29,461,967 |

| 기타의유형자산 | 1,617,891 | 410,138 | (170,415) | (310,944) | - | 1,546,670 |

| 합 계 | 183,475,863 | 9,080,047 | (295,582) | (6,581,283) | 4,913,555 | 190,592,600 |

(주1) 유형자산에서 투자부동산, 사용권자산으로의 대체금액 및 환율변동 효과 등입니다.

| <전기말> | (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타/대체(주1) | 기말 |

|---|---|---|---|---|---|---|

| 토지 | 131,035,350 | - | - | - | 3,074,519 | 134,109,869 |

| 건물 | 22,074,755 | 77,598 | (486,151) | (1,381,611) | 987,249 | 21,271,840 |

| 차량운반구 | 39,904 | - | (1) | (17,171) | 1,752 | 24,485 |

| 집기비품 | 27,727,426 | 9,077,920 | (26,435) | (10,339,062) | 11,929 | 26,451,778 |

| 기타의유형자산 | 1,743,930 | 546,377 | (38) | (672,378) | - | 1,617,891 |

| 합 계 | 182,621,364 | 9,701,895 | (512,625) | (12,410,222) | 4,075,450 | 183,475,863 |

(주1) 유형자산에서 투자부동산, 사용권자산으로의 대체금액 및 환율변동 효과 등입니다.

다. 생산 및 설비 투자계획

당사는 클라우드 수요 증가에 따른 데이터센터 사업 확대를 위해 투자결정을 하였습니다. 데이터센터 구축을 위한 투자금액은 3,790억원이고 투자기간은 2021년 6월 30일 ~ 2026년 12월 31일입니다. 산업 전반적으로 클라우드에 대한 수요가 증가하는 상황에서 신규 데이터 센터 구축 및 IT서비스 기업의 기술 강점을 활용한 관리 운영을 통해 해당 사업 매출 성장에 기여할 것으로 기대하고 있습니다.

4. (제조서비스업)매출 및 수주상황

가. 매출실적

| (단위: 백만원, %) |

| 부문 | 매출유형 | 제39기 반기 | 제38기 연간 | 제37기 연간 |

|---|---|---|---|---|

| 비금융사업부 | 상품 | 1,330 | 3,251 | 2,726 |

| 제품 | 7,919 | 18,093 | 7,959 | |

| 용역 | 186,464 | 348,793 | 311,743 | |

| 기타매출 | 29,219 | 37,383 | 45,852 | |

| 합 계 | 224,932 | 407,521 | 368,280 | |

나. 판매경로

비금융사업부의 매출은 대부분 국내 매출이며, 주로 인터넷 서비스 사업에서 발생하고 있습니다. 인터넷 서비스는 무형의 제품으로 별도의 대리점, 도매상 등은 존재하지 않으며, 주로 내부조직의 영업활동 또는 홈페이지를 통한 유입에 의해 매출이 발생하고 있습니다.

다. 주요매출처

비금융사업부의 주요 매출처는 키움증권이며, 전체 비금융사업부 매출의 약 20.2% 비중을 차지하고 있습니다.

라. 수주상황

| (단위 : 백만원) |

| 부문 | 품목 | 수주일자 | 납기일자 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||||

| 시스템구축 본부 |

금융투자소득 원천징수 시스템 | 2022-04-01 | 2025-03-31 | 307.48 | 2,683 | 181.48 | 1,718 | 126.00 | 965 |

| 영웅문 글로벌 리뉴얼 프로젝트 | 2022-12-01 | 2024-06-30 | 547.00 | 6,300 | 452.61 | 5,136 | 94.39 | 1,164 | |

| 태국 FSS 트레이더버전 고도화 | 2023-07-01 | 2024-05-31 | 48.92 | 500 | 37.92 | 357 | 11.00 | 143 | |

| 일본/영국 주식매매서비스 개발 | 2023-08-18 | 2024-08-17 | 93.00 | 902 | 82.68 | 791 | 10.32 | 111 | |

| 빅데이터 플랫폼 아키텍처 개선 | 2023-09-01 | 2025-05-31 | 18.00 | 271 | 2.40 | 47 | 15.60 | 224 | |

| 영웅문S# 미국주식 옵션 매매 서비스 구축 | 2023-11-20 | 2024-11-19 | 116.86 | 1,076 | 46.86 | 399 | 70.00 | 677 | |

| 미국주식 24시간 거래시스템 구축 | 2023-11-17 | 2024-08-16 | 24.00 | 280 | 6.00 | 69 | 18.00 | 211 | |

| ATS 대응 및 SOR 개발 | 2023-11-17 | 2026-01-31 | 707.80 | 8,146 | 89.80 | 869 | 618.00 | 7,277 | |

| 영웅문 LP Pro 시스템 구축 | 2023-12-01 | 2024-08-31 | 49.98 | 497 | 11.98 | 122 | 38.00 | 375 | |

| 합계 | 1,913.04 | 20,655 | 911.73 | 9,508 | 1,001.31 | 11,147 | |||

5. (제조서비스업)위험관리 및 파생거래

가. 위험관리

- 비금융사업부의 재무위험관리

비금융사업부의 주요 금융부채는 차입금, 매입채무 및 기타금융부채 등으로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 비금융사업부는 영업활동에서 발생하는 매출채권, 상각후원가측정 금융자산 및 현금및현금성자산 등과 같은 다양한 금융자산도 보유하고 있습니다.

비금융사업부의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다. 비금융사업부의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 연결기업은 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

- 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가변동될 위험입니다. 시장위험은 환율위험, 이자율위험 및 기타 가격위험의 세 유형의위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 차입금,예금 및 공정가치측정 금융자산입니다.

다음의 민감도 분석은 보고기간종료일과 관련되어 있습니다.

- 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 비금융사업부는 변동이자부 차입금이 없으므로 이자율위험에 노출되어 있지 않습니다.

- 환율변동위험

보고기간종료일 현재 각 외화에 대한 기능통화의 환율변동이 비금융사업부의 연결재무제표에 미치는 영향은 중요하지 않습니다.

- 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결기업의 매도가능금융자산 중상장지분상품은 가격변동위험에 노출되어 있으나, 보고기간종료일 현재 주가지수 변동이 비금융사업부의 연결재무제표에 미치는 영향은 중요하지 않습니다.

- 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 비금융사업부는 영업활동(주로 매출채권)과 은행 및 금융기관 예금, 외환 거래 및 기타 금융상품을 포함한 금융활동으로부터 신용 위험에 노출되어 있습니다.

- 매출채권 및 기타채권

비금융사업부는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니 다. 또한, 대손위험에 대한 비금융사업부의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타채권 잔액에 대한지속적인 관리업무를 수행하고 있습니다. 비금융사업부의 대손위험에 대한 최대 노출정도는 매출채권 및 기타채권의 당기말 잔액입니다. 비금융사업부는 상기 채권에 대해 매 보고기간말에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

- 기타의 자산

현금 및 단기예금 및 장ㆍ단기대여금 등으로 구성되는 비금융사업부의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 비금융사업부의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 비금융사업부는 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

당기말 현재 신용위험에 대한 최대노출금액은 금융상품 장부금액(현금 및 지분증권 제외)및 보증금액과 같습니다.

- 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

비금융사업부는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 비금융사업부는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

- 자본관리

자본관리의 주 목적은 연결기업의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

비금융사업부의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적의 자본구조를 유지하는 것입니다.

비금융사업부는 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며 부채 및 자본은 재무제표의 공시된 숫자로 계산합니다.

나. 파생거래

- 해당사항 없음

6. (제조서비스업)주요계약 및 연구개발활동

[지배회사에 관한 사항]

■ (주)다우기술

가. 경영상의 주요 계약

- 해당사항 없음

나. 연구개발활동

(1) 연구개발 담당조직

시스템구축본부는 S/W 및 전산 환경에 대한 기초 연구 및 개발을 담당하는 S/W연구소가 있으며, 해당 연구소 및 전담부서 내에 총 64명으로 구성되어 있습니다.

(2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 제39기 반기 | 제38기 연간 | 제37기 연간 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 4,014 | 16,250 | 1,260,763 | - | |

| 인 건 비 | 2,721,637 | 4,256,823 | 3,473,032 | - | |

| 감 가 상 각 비 | 3,869 | 33,086 | 43,899 | - | |

| 위 탁 용 역 비 | 1,517,620 | 2,067,567 | 3,200,549 | - | |

| 기 타 | 539,908 | 997,216 | 1,106,935 | - | |

| 연구개발비용 계 | 4,787,048 | 7,370,941 | 9,085,178 | - | |

| (정부보조금) | - | - | - | - | |

| 회계처리 | 판매비와 관리비 | 1,760,258 | 3,298,117 | 3,260,090 | - |

| 개발비(무형자산) | 477,170 | 1,566,038 | 5,125,407 | - | |

| 선급금 | 2,549,620 | 2,506,786 | 699,682 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

3.07% | 2.50% | 3.01% | - | |

주) 매출액 대비 비율은 별도 재무제표 기준입니다.

나. 연구개발 실적

| No | 기술개발내용 | 개발년도 | 개발방법 | 연투자실적 | 주요기능 및 기대효과 | |

|---|---|---|---|---|---|---|

| 인력 | 투자금액 | |||||

| 1 | 다우오피스 경리회계서비스 1차 고도화 | '22 | 자체개발 | 37 | 8.3억 | 다우오피스 경리회계 기능 고도화 (급여,세무 기능강화), 경영지원 상품성 강화 (경비관리 고도화, 경영지원 모바일앱), 서비스 안정화 |

| 2 | 사방넷 차세대 프로젝트 | '22 | 자체/외주개발 | 746.5 | 71.5억 | 사방넷 고객용 업무 시스템 재구축 및 백오피스 신규개발, Web Framework 기반의 개발, 배포 환경 구축, 신규 서버 및 스토리지, 백업시스템 도입 |

| 3 | 다우오피스 경리회계서비스 2차 고도화 | '22 | 자체/외주개발 | 119.4 | 9.8억 | 인사카드 마이그레이션, 경비예산관리, ERP연동 개발, 계정과목 및 전표자동분개설정 개선을 통한 서비스 특장점 강화 및 고객증가 |

| 4 | DO플랫폼 고도화 | '22 | 자체개발 | 121.5 | 6.5억 | 공유/단독/설치형 고객정보 및 계약 통합관리, 단독/설치형 고객사 경리회계 개설, 고객사 시스템 어드민의 사이트 관리 기능 제어 |

| 5 | 삐약삐약 | '22 | 자체개발 | 48.3 | 2.5억 | 건강기능식품을 빠르고 쉽게 찾을수 있는 특화필터 기반 상품검색 및 복용관리 서비스, 마이데이터 기반의 맞춤 추천 영양제 서비스 |

| 6 | DO플랫폼 고도화 (Doms개선) | '23 | 자체개발 | 26.5 | 1.4억 | 공유형 매출/정산 안정화, 단독/설치형 데이터 정합성 기능 추가, 개선으로 매출 확인 및 단독/설치형 업무 효율성 증대 |

| 7 | DO플랫폼 고도화 (DO 차세대) | '23 | 자체개발 | 37.5 | 2.7억 | BizApp 플랫폼 UI/UX 설계, 제공 서비스별 컴포넌트화, TO-BE 아키텍처 설계로 사업적 경쟁력 강화 및 유지보수 리소스 절감 |

| 8 | 뿌리오 차세대 서비스 개발 및 구축 | '23 | 자체개발 | 195 | 10.2억 | 메시징 아키텍처 개선 및 서비스 안정성/발송 성능 향상, 최신 디자인 및 UI/UX 개편을 통해 브랜드 가치 제고 및 서비스 경쟁력 강화 |

| 9 | 삐약삐약 프로젝트 2차 | '23 | 자체/외주개발 | 44.75 | 2.4억 | iOS앱 신규 개발 및 사용성 개선(맞춤형 서비스, 상품 데이터 수집)을 통하여 2030세대 사용자를 확보 |

| 10 | DO플랫폼 고도화 (고객포털) | '23 | 자체개발 | 45 | 2.5억 | 통합 인증/인가 시스템, 고객포털 시스템 구축을 통하여 고객/계약관리 기능 및 정보 접근성 증대 |

| 11 | 사방넷 SMB 서비스 | '23 | 자체개발 | 56.5 | 3.3억 | 사방넷 서비스의 핵심 기능 선별 제공을 통한 이용 편의성 증대 및 저가형 요금제를 통한 서비스 경쟁력 강화 |

| 12 | DO차세대 플랫폼 1차 | '24 | 자체/외주개발 | 173.25 | 10.5억 | 통합 계정/인증 관리 서비스, Front API Gateway구축, 내부서비스 표준 연동을 통하여 사용자 편의성 강화 및 안정적이고 효율적인 리소스 관리 |

| 13 | 삐약삐약 프로젝트 3차 | '24 | 자체/외주개발 | 26.6 | 2.3억 | 건강 목표관리 위젯 개발 및 애플건강/삼성헬스 연동을 통해 사용자의 편의성 강화 |

| 14 | 엔팩스 차세대 | '24 | 자체개발 | 60.4 | 3.5억 | 엔팩스 서비스 상품성 개선 및 마케팅 플랫폼 확장을 위한 구조적 기반 마련, 품질/신속성/안정성 개선, 노후 아키텍쳐 개선 |

| 15 | 다우오피스 경리회계서비스 3차 고도화 | '24 | 자체개발 | 126.8 | 7.9억 | VOC기반 편의성 및 사용성 강화, 고품질의 HR기능 확보, 차세대 다우오피스 대응 위한 시스템 구조 개선 |

주) 최근 3년간 개발 완료된 실적입니다.

[종속회사에 관한 사항]

■ 한국정보인증(주)

가. 경영상의 주요계약 등

당사는 현재 당사의 재무상태에 중대한 영향을 미치는 중요계약이 존재하지 않습니다.

나. 연구개발활동

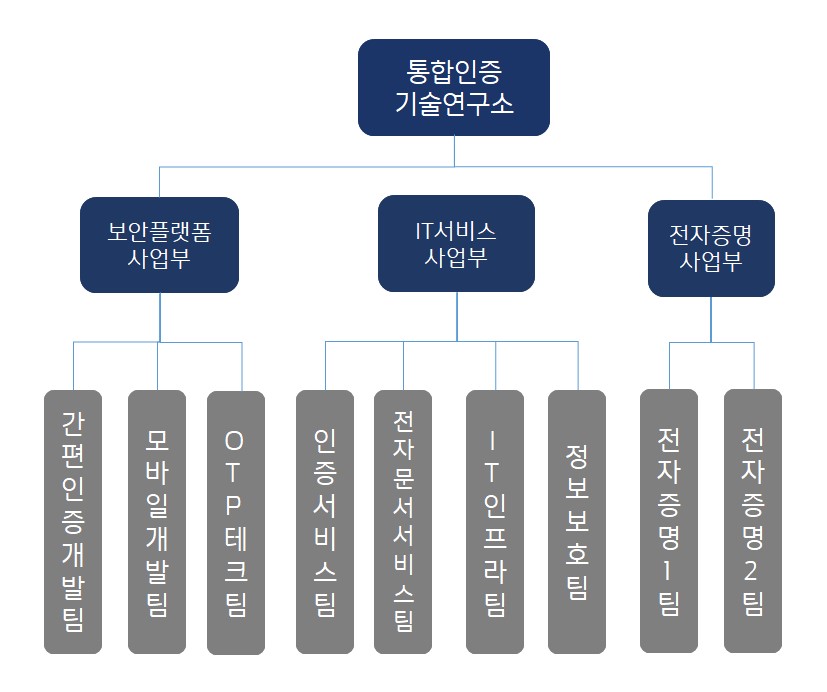

(1) 연구개발 담당조직

|

|

한국정보인증 연구소 조직도 |

(2) 연구개발 비용

| (단위 : 백만원) |

| 구 분 | 2024년도 반기 | 2023년도 반기 | 2023년도 | 2022년도 | |

|---|---|---|---|---|---|

| 자산처리 | - | - | - | - | |

| 비용 처리 |

제조원가 | - | - | - | - |

| 판관비 | 960 | 860 | 2,133 | 1,787 | |

| 합 계 (매출액 대비 비율) |

960 (2.49%) |

860 (2.44%) |

2,133 (2.98%) |

1,787 (2.51%) |

|

주1) 매출액 대비비율은 별도 재무제표 기준입니다.

주2) 현재 연구개발비는 전액 비용 처리 되고 있습니다. 무형자산에 포함되어 있는 개발비는 외주용역비이며, 내부적인 기술개발 비용을 자산처리화 한 것이 아닙니다.

당사는 다양한 기술력을 바탕으로 지속적인 연구개발 활동을 활발히 진행 중이며, 보고서 제출일 현재 연구 개발 활동의 결과인 연구개발 실적 현황은 아래와 같습니다.

| [주요 연구개발 실적] |

| 주관 | 수행연도 | 과제명 |

|---|---|---|

| KISA | 2002 | 전자서명 국제상호인증 기술개발 |

| KISA | 2001 | 무선인터넷을 위한 공개키 기반구조 운용·평가 기술 및 공인인증기관 상호연동을 위한 운용기술 및 규격 개발 |

| KISA | 2000 | 온라인 상태확인 프로토콜 및 S/W 개발 |

| KISA | 2004 | 전자서명 장기검증 기술개발 |

| KISA | 2008 | 온라인 신원확인 기술(i-PIN) 고도화 연구과제 |

| KISA | 2009 | 전자 ID지갑 기반 온라인 본인확인 서비스 구축 |

| NIPA | 2010 | 동적분석 기법을 활용한 S/W소스 오류검출 공학 적용 |

| ETRI | 2008 | 익명성 기반의 u-지식정보보호기술개발 |

| ETRI | 2015 | 상황인지기반 멀티팩터 인증 및 전자서명을 제공하는 범용인증플랫폼 기술개발 |

| IITP | 2016 | 자율주행 차량을 위한 V2X서비스 통합 보안기술 개발 |

| KISA | 2016 | 차세대 ITS 분야 기기 전자인증체계 구축 및 운영방안 연구 |

| KISA | 2017 | C-ITS 보안인증관리체계 구축 및 운영 방안 연구 |

| KAIA | 2019 | 자율협력주행 도로교통체계 통합보안시스템 운영을 위한 기술 개발 |

■ 광고사업부문 : 주식회사 와이즈버즈, 주식회사 애드이피션시

[주식회사 와이즈버즈]

가. 주요계약

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

나. 연구개발 활동의 개요

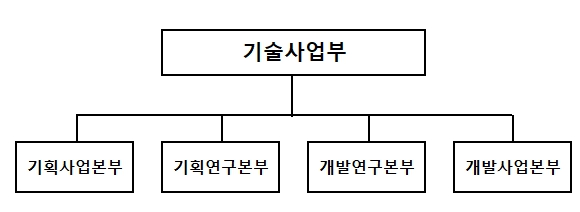

당사의 연구 개발을 담당하는 기술사업부는 기획(사업, 연구) 본부와 개발(사업, 연구) 본부를 구성하고 있습니다. 개발본부는 기획본부에서 진행하는 업무들 중 RTB 매체 광고 효율 제고를 위한 솔루션 개발, 광고 서버 및 플랫폼 개발 등의 업무를 수행하고 있습니다.

다. 연구개발 조직

|

|

기술사업부 조직도 |

당사의 R&D연구소 연구 전담인력, 업무 및 운영 현황 내용은 다음과 같습니다.

|

구분 |

인원구성 |

업무내용 |

운영 현황 |

|---|---|---|---|

|

연구소장 |

1명 |

- 연구소 인원 관리 및 Core 개발 - 아키텍쳐 설계 및 인프라 관리 - 연구과제 선정 |

- 페이스북 인스타그램, 스냅챗 광고 최적화 서비스 개발 - 매체 SDK 업데이트 개발 - 광고 등록 및 리포팅 시스템 개발 - 광고 효율 및 운영 효율 제고를 위한 자체 기능 개발 - 플랫폼 유지 보수 - 광고 서버 서비스 개발 - 광고 트래픽과 대용량 데이터 처리를 위한 전체 시스템 인프라스트럭쳐 설계 및 운영 - 데이터 분석 및 알고리즘 개발 - 매체 수익 극대화를 위한 광고노출엔진(CTR추정로직) 설계 및 개발 - 전체적 모든 구조의 Front-end 플랫폼 개발 - 플랫폼 유지 보수 - SMB 셀러를 위한 통합 마케팅 솔루션 개발 - 기타 제품 서비스 개발 |

| 수석연구원 | 1명 |

- 프로젝트 단위 관리 및 인원 관리 - 제품 개발 및 연구 - 아키텍쳐 설계 및 인프라 관리 - 배포 관리 |

|

|

책임연구원 |

8명 |

- 배치 프로세스 관리 및 배포 - 제품 개발 및 유지 보수 - 개발 문서 작성 - 연구과제 연구 - 연구성과 팀내 공유 |

|

|

선임연구원 |

2명 |

- 제품 개발 및 유지보수 - 연구과제 연구 |

|

| 연구원 | 2명 |

라. 연구개발비용

| (단위 : 천원) |

|

구 분 |

2024년 2분기 |

2023년 |

2022년 |

|---|---|---|---|

|

원재료비 |

- | - | - |

|

인건비 |

- | - | - |

|

감가상각비 |

- | - | - |

|

위탁용역비 |

- | - | - |

|

기타 경비 |

- | - | - |

|

소 계 |

- | - | - |

|

제조원가 |

- | - | - |

|

판관비 |

376,069 | 845,895 | 623,930 |

|

합 계 |

376,069 | 845,895 | 623,930 |

|

(매출액 대비 비율) |

8.0% | 6.1% | 4.0% |

주1) 매출액 대비비율은 별도 재무제표 기준입니다.

마. 연구개발 실적

|

연구과제 |

연구기관 |

연구결과 및 기대효과 |

|---|---|---|

| 페이스북, 구글, 인스타그램, 유튜브 통합 리포팅 및 최적화 시스템 |

기술사업부 | - 기존 광고주 방어 및 광고예산 확대 - 신규 광고주 유치 - SaaS 비즈니스 기회 모색 |

| 피드매니저 | 기술사업부 |

- 커머스 광고주의 피드 연동 및 변환을 통해 다양한 매체의 포맷에 맞는 피드 생성 가능 - 피드 생성 시 이미지 템플릿을 사용해 특별한 광고용 피드 생성 가능 |

| 대형 광고주 전용 커스터마이징 리포트 | 기술사업부 |

- 매체에서 제공하는 보고서 형태가 아닌 고객사에서 사용하는 보고서 포맷으로 - 기간, 캠페인 정보, 커미션 등 광고주가 원하는 필터 항목 추가 및 엑셀 다운로드 제공 - 사내 보고를 위한 리포트 작성 시간이 획기적으로 감소 - 대형 고객사 유치 및 기존 고객사 방어 |

| 스냅챗 광고 소재 성과 측정 툴 | 기술사업부 | - 신규 매체 선점 - 신규 광고주 유치 - 스냅챗과 전략적 파트너쉽 |

| Nestads 플랫폼 커스터마이징 네이티브 광고 모듈 개발 | 기술사업부 | - 매체의 네이티브 광고를 매체사에서 커스터마이징하여 운영할 수 있는 맞춤 기능 개발 - 매체사는 다양한 네이티브 광고를 간편하게 생성하여 운영할 수 있음. |

바. 연구개발 계획

|

연구과제 |

연구기관 |

기대효과 |

|---|---|---|

| 클라우드 기반 광고서버와 플랫폼 |

기술 사업부 |

- SaaS 방식의 중소형 매체사 대상 SSP 광고플랫폼 서비스 제공을 통해 자사의 안정적 매출 확보 기대 - 매체 특성을 반영한 광고 수익 최적화 로직 및 매체 1st party data 기반의 오디언스 타겟팅 최적화 기술 개발 |

| 광고 소재의 클릭확률 예측 로직 개발 | 기술 사업부 | - 소재별 오디언스의 반응 이력을 기반으로 머신러닝을 통해 클릭확률을 예측하는 로직 개발 - 비딩형 광고상품을 포함하여 다양한 광고들에서 사용자 반응을 높일 수 있는 광고를 선별하고, 이를 통해 광고전환율을 높일 수 있는 광고 노출 선별 로직 적용 |

주) 각 연구 프로젝트의 경우 기존 연구인력들의 인건비로 진행이 되고 있어, 개별 프로젝트별로의 인건비를 책정하는 것에 한계가 존재하며, 기타 다른 별도의 비용은 일반적으로 발생되지 않아 개발소요비용은 별도로 기재하지 않았습니다.

7. (제조서비스업)기타 참고사항

(1) 시장여건 및 영업의 개황

■ 시스템구축부문 : (주)다우기술

가. 산업의 특성, 성장성, 경기변동의 특성, 계절성

- 산업의 특성

IT 서비스 산업은 사용자가 원하는 정보시스템에 관한 기획에서부터 구축, 실제적인 운용·관리, 교육·훈련까지 모든 과정상에서 필요한 서비스를 제공하는 산업으로 주문형 SW솔루션의 개발, 정보(컴퓨터)시스템 구축 및 통합, 개발 및 구축된 솔루션과 정보시스템의 운영·관리, 솔루션과 정보시스템에 대한 사용자 교육·훈련에 필요한 방법론, 기술 및 인프라, 인력 등을 제공하는 SW산업에 속합니다. SW는 HW를 제어하여 그 기능을 원활하게 만들어주는 역할을 뛰어넘어 창의력과 상상력을 발휘하여 새로운 서비스를 만들어 낼 수 있고, 제품을 고도화하고 서비스형태를 혁신시킴으로써 기존 산업의 패러다임을 변화시키고 있습니다. 기업의 IT 비즈니스가 고도화되고 지속적으로 복잡해지는 가운데 SW와 HW 그리고 SW산업과 타산업 간의 경계가 모호해지고 있습니다. 최근 몇 년간 코로나19로 인해 산업 전반에 걸쳐 디지털 전환이 가속화 되었으며, 기업들의 비대면 및 온라인 기반의 수요가 증가하고 있습니다. 또한, 클라우드 인프라 구축이 디지털 전환을 위한 기본 인프라로 인식되면서 전 산업에 걸쳐 클라우드 도입이 확대될 것으로 전망하고 있습니다.

- 산업의 성장성

시장조사기업 KRG는 2023년 국내 ICT 시장 규모를 38조 650억원으로 추정하였고, 2024년은 3.7% 성장한 39조 4,800억원 규모가 될 것으로 전망하고 있습니다. 2024년에는 전반적인 긴축 경영에 따라 장기적인 플랜에 따른 대형프로젝트 보다는 비용절감과 업무 생산성 향상에 초점을 둔 단기 프로젝트 중심으로 시장이 형성될 것으로 예측하고 있습니다.

- 경기변동 특성

일반적으로 기업들의 IT투자는 시스템의 노후화에 따라 일정한 교체주기를 가지기도 하지만 IT서비스 산업은 국내/외 경기 변동 및 공공정책의 영향을 받습니다. 일반적으로 기업들은 경기가 둔화될 경우 IT 투자를 먼저 축소시키기 때문에 경기에 대한 민감도가 다른 산업대비 비교적 높게 나타납니다. 하지만, 엔데믹 이후 전반적인 산업의 트렌드가 디지털화되고 있다는 점에서 디지털 전환에 대한 속도는 가속화 될 것으로 전망하고 있습니다.

- 계절성

IT서비스 산업은 타산업에 비해 계절적 변동 요인에 따른 민감도가 매우 낮은편입니다. 다만, 고객 예산의 집행 및 투자가 주로 하반기에 집중되는 경향이 있으며, 이런 경향이 업계에 미치는 영향은 미미합니다.

나. 국내외 시장여건

IT서비스 산업은 진입장벽이 높지 않고 고객들이 체감하는 서비스에 대한 차별화 정도가 타 산업에 비해 상대적으로 크지 않아 산업 자체의 경쟁강도가 비교적 높은 편입니다. 국내 IT서비스 산업은 그룹 계열사와의 거래여부에 의해 그룹내 시장과 그룹외 시장으로 구분됩니다. 그룹내 시장에서는 안정적인 수익을 창출할 수 있는 반면 그룹외 시장에서는 다수의 참여자간 치열한 경쟁으로 수주확보가 안정적이지 못하여 수익성에 변동이 있을 수 있습니다. 당사의 ITO 서비스는 그룹사 위주로 서비스를 제공하기 때문에 안정적인 수익을 창출할 수 있습니다.

당사가 주력하는 서비스 중 기업용 문자메세지 발송서비스인 비즈뿌리오는 기간통신사업자인 KT와 LG U+에 이어 3위 사업자로 영업을 지속하고 있습니다. 최근에는 문자 메세지에서 카카오 알림톡으로 전환이 이뤄지고 있으며 당사는 알림톡 공식 딜러사로서 문자메세지와 알림톡 영업을 함께하고 있습니다. 또한 개인 및 개인사업자를 대상으로 하는 뿌리오의 경우 랭키닷컴 기준 문자/SMS서비스 웹사이트 분야 17년 연속 1위를 유지하고 있습니다. 쇼핑몰통합관리 서비스인 사방넷은 랭키닷컴 19년~22년 기준 쇼핑몰/판매관리 카테고리 1위 사업자로 서비스를 제공하고 있습니다.

다. 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁상 강점

IT서비스 산업에서는 경쟁력있는 전문인력 확보 및 업체 규모와 시장지위, 자체 솔루션 보유 등을 시장에서의 경쟁력 좌우 요인으로 보고있습니다. 당사는 사업 초기 솔루션 공급을 시작으로 현재는 자체 개발 솔루션인 다우오피스, 마케팅 커뮤니케이션 및 온라인 커머스까지 다양한 사업을 영위하고있습니다. 또한 관계사인 키움증권 및 그룹사ITO 서비스를 제공하며 축적된 다양한 시스템 구축 경험과 기술력 보유로 IT서비스업 내에서 경쟁력을 갖추고 있습니다.

(2) 사업부문별 자산, 매출액, 영업손익

<비금융사업부>

| (단위 : 백만원) |

| 구분 | 부문 | 2024년 반기 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 매출액 | 시스템구축 | 213,612 | 94.97% | 387,831 | 95.17% | 349,620 | 94.93% |

| 건물관리 | 11,320 | 5.03% | 19,690 | 4.83% | 18,660 | 5.07% | |

| 합계 | 224,932 | 100.00% | 407,521 | 100.00% | 368,280 | 100.00% | |

| 영업이익 | 시스템구축 | 39,655 | 93.48% | 69,518 | 94.08% | 62,179 | 91.92% |

| 건물관리 | 2,764 | 6.52% | 4,373 | 5.92% | 5,463 | 8.08% | |

| 합계 | 42,419 | 100.00% | 73,891 | 100.00% | 67,642 | 100.00% | |

| 자산 | 시스템구축 | 1,576,355 | 89.12% | 1,465,416 | 88.88% | 1,422,826 | 89.44% |

| 건물관리 | 192,349 | 10.88% | 183,407 | 11.12% | 167,986 | 10.56% | |

| 합계 | 1,768,704 | 100.00% | 1,648,823 | 100.00% | 1,590,812 | 100.00% | |

주) 매출, 영업이익, 자산 비중은 비금융사업부의 총액에서 각 사업부문이 차지하는 비중입니다.

1. (금융업)사업의 개요

키움증권은 국내 최초의 온라인 종합증권사로 투자매매업, 투자중개업, 투자일임업, 투자자문업을 영위하고 있으며, 저비용 사업구조와 국내 최대의 온라인 고객을 기반으로 19년 연속 주식위탁매매 시장점유율 1위를 유지하고 있습니다.

2024년 상반기 K-IFRS 연결기준 당사는

영업이익 6,500억원, 당기순이익 4,770억원을 달성하였으며 (전년 동기 대비 각 14.1%, 12.0% 증가), 별도 기준 영업이익 5,661억원, 당기순이익 4,525억원을 실현하였습니다 (전년 동기 대비 각 14.2%, 20.5% 증가).

국내주식의 경우 2024년 상반기 일평균 시장거래대금은 24.6조원으로 당사의 국내주식 일평균 약정은 9.7조원을 기록, 국내주식 기준 전체 시장점유율은 19.8%, 리테일 시장점유율은 30.0%를 달성하였습니다. 해외주식의 경우 2024년 상반기 누적 시장거래대금은 278.0조원으로, 당사의 해외주식 누적 약정은 95.0조원을 기록하였습니다. 2024년 상반기 고객예탁금의 경우 평잔 기준 원화예수금 8.9조원, 외화예수금 2.7조원으로 총 예수금 11.6조원을 보유하였습니다.

2024년 2분기 S&T 부문은 한국교직원공제회 및 주요 운용사 거래증권사 상위 등급을

획득하고, ETF LP 거래대금 M/S 1위를 달성하는 등 긍정적인 성과를 달성하였습니다. 투자운용 부문은 증시 활성화, 채권 금리 인하 등 우호적인 운용 환경으로 우수한 실적을 기록하였습니다. 기업금융 부문은 신규 우량 PF딜에 진입하고, M&A 인수금융 및 리파이낸싱 다수 건을 주관함으로써 1분기의 실적 호조를 이어나갔습니다.

키움증권은 앞으로도 온라인 전문 증권사로서 국내주식 약정 기준 위탁매매 점유율 1위 유지하는 등 전통적인 위탁중개 서비스 사업모델을 공고히 하고, 자산관리 시장을 적극적으로 공략하여 중개서비스와 자산관리가 통합된 금융투자 플랫폼 회사로의 성장을 이끌어나갈 것 입니다.

■ 상호저축은행업 : (주)키움저축은행

(주)키움저축은행은 1983년 3월 상호신용금고업 영업인가를 받아 영업을 개시하고 상호저축은행법에 따라 2002년 3월 상호신용금고에서 상호저축은행으로 명칭을 변경을 하여 영업을 영위하고 있습니다.

상호저축은행은 서민과 소규모 기업의 금융 편의를 도모하고 지역사회의 발전에 기여하며, 중산층 및 서민의 저축을 증대하기위한 금융기관으로 예금과 대출을 주 업무로 하고 있습니다. 지역영업을 기반으로 안정적인 수익창출 모델을 구성하고 내부통제 및 리스크관리시스템을 구성함으로써 질적성장을 통한 안전한 서민금융의 역할을 이행하고 있습니다.

■ 상호저축은행업 : (주)키움예스저축은행

(주)키움예스저축은행은 1971년 4월에 설립되어 1972년 12월 상호신용금고업 영업인가를 받았으며, 2002년 3월에 상호신용금고에서 상호저축은행으로 명칭을 변경하였습니다. 2016년 10월 10일에 키움증권(주) 계열사로 편입되었으며, (주)키움예스저축은행으로 상호를 변경하였습니다.

(주)키움예스저축은행은 개인과 중소상공인을 위한 서민금융기관으로 현재 예금업무, 일반자금대출, 종합통장대출, 예적금담보대출, 주식 관련 대출 등의 업무를 영위하고 있습니다. 기존의 기업중심의 대출 포트폴리오에서 대출 모바일앱 오픈 및 핀테크업체와 연계를 통해 가계대출을 꾸준히 확장시켜 금융시장 환경에 맞추어 유연하게 운용할 수 있도록 혼합형 포트폴리오로 변경하여 운영 중에 있습니다. 리스크관리에 기반한 선택적 자산 증대와 더불어 디지털 역량 강화를 통하여 안정적으로 꾸준히 성장하는 서민금융기관을 목표로 하고 있습니다.

■ 집합투자업 : 키움투자자산운용(주)

키움투자자산운용은 30년 이상의 자산운용업 경험을 바탕으로 투자 노하우 축적을 통해 균형 잡힌 국내 Top-Class 종합 자산운용사입니다. 2014년 12월 키움자산운용과 우리자산운용 합병 후 초기 3년 동안은 경영권 변동에 따라 조직 안정화를 통한 경영 효율성 극대화를 위해 노력하였고, 2018년부터는 지속적이고 안정적인 성장 방향으로 초점을 맞춰 글로벌 운용사 도약을 준비하고 있습니다.

2024년 6월말 기준 당사 순자산 규모는 약 50.5조원으로 주식형 및 채권형 펀드 뿐만 아니라 ETF, TDF, 부동산, 인프라, 리츠, 헤지펀드 등 대체투자 분야에 걸쳐 다양한 상품을 제공하고 있습니다. 올해는 리딩 운용사로 도약하기 위해 해외투자에 집중하고, 운용 자산별로 운용역량 강화를 위해 매진할 계획입니다. 자산군별로 안정적이고 장기적인 포트폴리오를 구축하여 전통 자산인 주식, 채권에서는 안정적인 수익기반을 확보하고, 대체 자산군에서는 신규 수익원을 창출하는데 주력하여 지속적인 성장을 목표로 하고 있습니다.

■ 여신전문금융업 : 키움캐피탈(주)

키움캐피탈(주)는 2018년 10월 5일 여신전문금융업법에 따른 신기술사업금융업, 시설대여업을 등록하여 부동산/기업/리테일 금융 등 다양한 여신 및 투자 업무를 영위하고 있습니다. 설립 이후 자산은 견조하게 성장하고 있으며, 이자/비이자 수익 증대, 자산건전성 및 대손비용 관리, 경상적 판관비 고정화 등을 통해 안정적인 수익구조를 구축하였습니다. 키움금융네트워크의 일원으로서 모회사의 우수한 대외 신인도를 바탕으로 보증부/무보증 회사채, 은행·비은행 대출, CP, 전자단기사채 등 다변화된 차입기반을 갖추고 있습니다.

또한, 키움금융네트워크 계열사와의 연계 영업을 통해 시너지를 극대화하고 있으며, 업계 경력이 풍부한 우수 인재 영입을 통한 영업 및 경영관리/지원 역량 제고, 견고한리스크 심사/관리 체계 구축 등 안정적이고 지속 가능한 성장 기반을 마련하였습니다.

■ NPL투자관리업 : 키움에프앤아이(주)

키움에프앤아이(주)는 부실채권 투자전문회사로서 2020년 10월 23일에 납입자본금 200억원으로 설립되었으며, 자산유동화에 관한 법률상 유동화전문회사 등 부실채권의 인수 및 회수를 위한 회사의 설립 및 그 지분 또는 유동화증권에 대한 투자, 자금대여 업무, 부실채권, 부실채권에 수반하여 처분되는 증권이나 출자전환 주식, 또는 구조조정대상 회사에 대한 채권이나 증권의 매입 및 매각 등을 주요 목적사업으로 하고 있습니다.

■ 중소기업창업투자업 : 키움인베스트먼트(주)

키움인베스트먼트(주)는 1999년 3월 5일 중소기업창업지원을 목적으로 설립되어 중소기업창업자에 대한 투자와 중소기업창업투자조합 자금의 관리 등을 주된 영업으로 하고 있습니다. 또한 중소기업창업지원법의 규정에 의거하여 1999년 4월 2일자로 중소기업청에 중소기업창업투자회사로 등록하였습니다. 2024년 6월말 누적 AUM은 8,830억원입니다.

2. (금융업)영업의 현황

2-1. 영업의 현황

가. 영업의 개황

당사의 K-IFRS 연결기준 2024년 반기 영업이익은 6,500억원을 시현하면서 K-IFRS 연결기준 전년동기 대비 14.09% 증가하였습니다.

나. 영업규모

| (단위 : 백만원) |

| 주요과목 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 |

|---|---|---|---|

| 현금 및 예치금 | 5,432,289 | 6,593,111 | 5,680,557 |

| 당기손익-공정가치측정금융자산 | 27,662,377 | 29,327,100 | 27,086,370 |

| 기타포괄손익-공정가치측정금융자산 | 492,262 | 447,454 | 461,004 |

| 상각후원가측정 금융자산 | 12,040,706 | 10,703,753 | 10,217,089 |

| 종속기업 및 관계기업투자 | 849,077 | 828,606 | 602,420 |

| 파생상품자산 | 395,182 | 333,227 | 761,374 |

| 유형자산 | 130,466 | 123,886 | 127,304 |

| 투자부동산 | 315,155 | 276,250 | 325,268 |

| 무형자산 | 104,307 | 107,238 | 107,197 |

| 사용권자산 | 85,628 | 16,393 | 18,971 |

| 당기법인세자산 | 3,709 | 2,918 | 1,582 |

| 이연법인세자산 | 49,702 | 16,666 | 19,698 |

| 기타자산 | 4,035,551 | 3,269,818 | 2,628,467 |

| 총자산 | 51,596,411 | 52,046,420 | 48,037,301 |

다. 영업실적

| (단위 : 백만원) |

| 영 업 종 류 | '24.01.01 ~'24.06.30 | '23.01.01 ~'23.06.30 | '23.01.01 ~'23.12.31 |

|---|---|---|---|

| 수수료 손익 | 396,821 | 332,079 | 649,705 |

| 유가증권평가 및 처분손익 | 310,182 | 8,918 | 209,264 |

| 파생상품 관련 손익 | 82,003 | 313,394 | 224,295 |

| 이자 손익 | 306,929 | 314,709 | 644,731 |

| 기타 영업손익 | (99,110) | (94,828) | (568,361) |

| 판매비와 관리비 | 346,818 | 304,524 | 594,975 |

| 영업이익 | 650,007 | 569,748 | 564,659 |

라. 자금조달 및 운용실적

(1) 자금조달실적

| (단위 : 백만원) |

| 구 분 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 | ||||

|---|---|---|---|---|---|---|---|

| 잔액 | 구성비 | 잔액 | 구성비 | 잔액 | 구성비 | ||

| 자본 | 자본금 | 145,225 | 0% | 145,225 | 0% | 145,225 | 0% |

| 자본잉여금 | 1,038,878 | 2% | 1,038,881 | 2% | 1,038,880 | 2% | |

| 자본조정 | (153,137) | 0% | (184,046) | 0% | (147,739) | 0% | |

| 기타포괄손익누계액 | 40,703 | 0% | 1,354 | 0% | (16,116) | 0% | |

| 이익잉여금 | 4,179,651 | 8% | 3,859,277 | 7% | 3,535,778 | 7% | |

| 비지배주주지분 | 43,089 | 0% | 43,409 | 0% | 37,066 | 0% | |

| 예수부채 | 투자자예수금 | 15,533,461 | 30% | 15,530,684 | 29% | 14,187,674 | 31% |

| 수입담보금 | 839,111 | 2% | 1,233,041 | 2% | 1,079,152 | 2% | |

| 기타예수금 | 654 | 0% | 584 | 0% | 860 | 0% | |

| 차입부채 | 콜머니 | 550,000 | 1% | 450,000 | 1% | 520,000 | 1% |

| 사채 | 3,138,942 | 6% | 2,378,206 | 5% | 2,015,286 | 4% | |

| 차입금 | 2,869,806 | 6% | 2,482,295 | 5% | 2,554,155 | 5% | |

| 환매조건부채권매도 | 7,880,527 | 15% | 9,838,047 | 19% | 8,565,539 | 18% | |

| 전자단기사채 | 2,062,304 | 4% | 1,713,471 | 3% | 2,529,740 | 5% | |

| 기업어음 | 2,614,039 | 5% | 3,105,069 | 6% | 1,510,000 | 3% | |

| 기타 | 67,381 | 0% | 58,560 | 0% | 25,931 | 0% | |

| 기타부채 | 매도증권 | 1,720,219 | 3% | 1,563,579 | 3% | 1,983,772 | 4% |

| 매도파생결합증권 | 4,103,617 | 8% | 4,808,069 | 9% | 4,772,587 | 10% | |

| 파생상품부채 | 334,673 | 1% | 261,951 | 1% | 756,361 | 2% | |

| 리스부채 | 82,344 | 0% | 16,133 | 0% | 17,554 | 0% | |

| 퇴직급여충당금 | 29 | 0% | - | 0% | - | 0% | |

| 요구불상환지분 | 334,276 | 1% | 330,708 | 1% | 398,143 | 1% | |

| 미지급금 | 3,479,996 | 7% | 2,895,321 | 6% | 2,042,103 | 4% | |

| 기타 | 690,623 | 1% | 476,602 | 1% | 485,350 | 1% | |

| 합 계 | 51,596,411 | 100% | 52,046,420 | 100% | 48,037,301 | 100% | |

(2) 자금운용실적

| (단위 : 백만원) |

| 구 분 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 | ||||

|---|---|---|---|---|---|---|---|

| 잔액 | 구성비 | 잔액 | 구성비 | 잔액 | 구성비 | ||

| 현·예금 | 현금 및 현금성 자산 | 1,276,006 | 2% | 1,588,864 | 3% | 1,243,956 | 3% |

| 예치금 | 4,156,283 | 8% | 5,004,246 | 10% | 4,436,602 | 9% | |

| 유가증권 | 당기손익- 공정가치측정 금융자산 |

27,662,377 | 54% | 29,327,100 | 56% | 27,086,370 | 56% |

| 기타포괄손익- 공정가치측정 금융자산 |

492,262 | 1% | 447,454 | 1% | 461,005 | 1% | |

| 상각후원가측정 금융자산 (유가증권) |

16,173 | 0% | 17,113 | 0% | 18,693 | 0% | |

| 종속기업 및 관계기업 | 849,077 | 2% | 828,606 | 2% | 602,420 | 1% | |

| 파생상품 | 395,182 | 1% | 333,227 | 1% | 761,374 | 2% | |

| 상각후 원가측정 금융자산 (대출채권) |

콜론 | 4,800 | 0% | 5,100 | 0% | 1,900 | 0% |

| 신용공여금 | 4,012,749 | 8% | 3,219,564 | 6% | 3,301,877 | 7% | |

| 환매조건부매수 | 365,776 | 1% | 176,000 | 0% | 217,300 | 0% | |

| 대여금 | 16,684 | 0% | 16,705 | 0% | 12,027 | 0% | |

| 매입대출채권 | 636,140 | 1% | 481,417 | 1% | 261,514 | 1% | |

| 대출금 | 6,814,690 | 13% | 6,706,148 | 13% | 6,355,599 | 13% | |

| 사모사채 | 173,693 | 0% | 81,706 | 0% | 29,962 | 0% | |

| 기타대출채권 | - | 0% | - | 0% | 18,215 | 0% | |

| 유형자산 | 130,466 | 0% | 123,886 | 0% | 127,304 | 0% | |

| 투자부동산 | 315,155 | 1% | 276,250 | 1% | 325,268 | 1% | |

| 사용권자산 | 85,628 | 0% | 16,393 | 0% | 18,971 | 0% | |

| 미수금 | 3,560,022 | 7% | 2,855,659 | 5% | 2,288,557 | 5% | |

| 기 타 | 633,248 | 1% | 540,982 | 1% | 468,387 | 1% | |

| 합 계 | 51,596,411 | 100% | 52,046,420 | 100% | 48,037,301 | 100% | |

2-2. 영업 종류별 현황

■ 금융투자업 : 키움증권(주)

가. 영업의 개황

FY2024 반기(2024년 1~6월) 영업이익 5,661억원(전년동기 대비 +14.25%), 당기순이익 4,525억원(전년동기 대비 +20.47%)으로 증가하였습니다

(1) 리테일부문

당사는 온라인 브로커리지 지배력을 바탕으로한 거래대금기준 시장점유율 1위 업체로, 모바일 브로커리지에서의 시장점유율도 업종 내 최고 수준을 유지하고 있습니다.2024년 상반기 누적 주식시장 점유율은 19.80%이며, 개인MS는 30.0%를 달성하였습니다.

또한 해외주식 경우 시장 경쟁 격화와 미국 대선으로 인한 변동성 확대가 전망되는 가운데 상반기 해외주식 약정 95.1조원을 달성하였습니다

신용공여 이자수익 등 금융부문 수익이 꾸준히 유지되고있으며, 주식대여 등 신규사업부문의 수수료 기반이 확대되면서 안정적인 이자이익 기반 또한 유지되고 있습니다.

키움증권은 온라인 전문 증권사로 향후에도 약정기준 위탁매매 점유율 1위 유지와 함께 높은 고객로열티, 비대면 계좌 개설을 통한 성장 등을 이어나갈 것입니다.

[중개시장점유율(누적)]

| 구 분 | 2024년 반기 | 2023년) | 2022년 |

| 주 식 | 19.80% | 20.58% | 19.60% |

| 선 물 | 5.71% | 6.01% | 6.20% |

| 옵 션 | 6.51% | 7.01% | 6.37% |

| 주) 상기 시장점유율은 당사 조사기준에 의한 것으로 타사 자료와 다를 수 있음. |

(2) S&T부문

법인영업파트는 국내외 유수기관을 대상으로 각종 리서치 정보와 국내외 시장 정보서비스를 제공하고 있고 국내외 기관들의 국내주식 및 파생상품 거래 서비스를 제공하며, 국내 정상의 법인영업 금융기관으로 성장해가고 있습니다.

채권 및 장외파생 파트는 국내외 이자율 상품 투자 운용 및 중개, ELS/DLS 등 상품 개발 및 판매 업무를 수행하고 있습니다. 향후 운용 및 중개, 판매 자산 커버리지를 점진적으로 확대하여 국내외 고객들의 다양한 FICC 상품 관련 수요에 효과적으로 대응할 수 있는 역량을 갖추어 나갈 계획입니다.

(3) IB부문

ECM파트는 IPO업무와 유상증자, 주식연계채권(CB, BW)의 모집주선 및 총액/잔액인수 업무를 주로 담당하고, 우수 중소 벤처기업 및 대기업의 IPO업무를 전문적으로수행하고 있으며 성공적인 IPO를 위해 Pre-IPO 투자 컨설팅부터 IPO실무, 기업 IR에 이르기까지 IPO전반에서 기업의 Needs에 맞는 서비스를 제공하고 있습니다. 그 노력의 결과 코넥스 지정 자문인으로 선정이 되고 IPO 상장(코넥스 포함) 2020년 5건, 2021년 6건, 2022년 1건, 2023년 9건, 2024년 6월말 3건을 달성하였습니다.

DCM파트는 회사채 인수 및 ABS 인수, 자산유동화 업무를 주로 담당하고 있으며 자산유동화 부문에서는 부동산금융을 비롯하여 대체투자, 선박금융, 녹색금융 등의 구조화 금융상품 관련 토탈 서비스를 제공하고 있습니다. 금융구조의 설계 업무부터 투자자 모집, 유동화 등의 자금 조달 업무까지 프로젝트 추진 주체에게 필요한 모든 서비스를 제공하고 있습니다.

(4) 투자운용부문

회사의 수익성 향상 및 수익원 다각화를 위해 투자운용부문을 강화하고 있으며, 투자기법과 투자대상을 선별하여 안정적 고수익을 추구하는 것으로 인정받고 있습니다. 메자닌 투자, Private Equity, 차익 거래 등 각 분야에서 최고의 인력을 보유하고 이들간의 시너지를 바탕으로 투자업계의 새로운 지평을 열어 가고 있습니다.

(5) 리서치센터

키움의 리서치센터는 기관 투자자에 대한 서비스를 강화하기 위해 2006년 6월 출범하였습니다. 투자전략부문은 경험 많은 이코노미스트와 시황 담당자가, 기업분석부문은 IT섹터를 중심으로 시장을 선도하고 있습니다. 또한 국내 투자자의 해외투자를 지원하기 위해 글로벌리서치팀을 운영하며, 조각투자와 토큰증권에 대한 관심에 부응하여 디지털자산리서치팀을 신설하였습니다. 키움 리서치센터는 해당 팀별로 주어진 미션을 수행하고, 경험 많은 애널리스트들이 협업함으로써, 투자자들에게 투자 아이디어 제공과 금융자산 확충에 도움이 되는 리서치센터의 역할을 충실히 해나갈 것입니다.

나. 영업규모

| (단위 : 백만원) |

| 주요과목 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 |

|---|---|---|---|

| 현금 및 예치금 | 4,773,953 | 5,923,119 | 4,748,488 |

| 당기손익-공정가치측정금융자산 | 25,636,300 | 27,550,088 | 25,247,322 |

| 기타포괄손익-공정가치측정금융자산 | 470,032 | 426,574 | 448,666 |

| 상각후원가측정 금융자산(주) |

4,570,115 | 3,686,740 | 3,589,688 |

| 종속기업 및 관계기업투자 | 2,173,967 | 2,112,950 | 1,890,830 |

| 파생상품자산 | 392,802 | 332,863 | 748,489 |

| 유형자산 | 70,223 | 68,227 | 72,719 |

| 투자부동산 | 27,932 | 28,090 | 27,945 |

| 무형자산 | 57,997 | 61,375 | 62,220 |

| 사용권자산 | 58,367 | 11,710 | 13,883 |

| 당기법인세자산 | 14 | 15 | 14 |

| 이연법인세자산 | 33,110 | - | - |

| 기타자산 | 3,942,430 | 3,151,569 | 2,519,023 |

| 총 자산 | 42,207,242 | 43,353,320 | 39,369,287 |

주) 상각후원가측정 금융자산

ㅇ 신용공여: 신용거래융자금, 증권담보대출, 매도대금담보대출

ㅇ 매입대출채권, 환매조건부매수, 대지급금, 사모사채

다. 영업실적

| (단위 : 백만원) |

| 영 업 종 류 | 24.01.01~'24.06.30 | '23.01.01~'23.06.30 | '23.01.01~'23.12.31 |

|---|---|---|---|

| 수수료 손익 | 370,441 | 304,569 | 591,335 |

| 유가증권평가 및 처분손익(주) |

219,194 | (82,829) | 139,869 |

| 파생상품 관련 손익 | 87,178 | 325,179 | 242,338 |

| 이자 손익 | 197,269 | 218,393 | 456,723 |

| 기타 영업손익 | (37,170) | (36,179) | (510,087) |

| 판매비와 관리비 | 270,804 | 233,627 | 447,792 |

| 영업이익 | 566,108 | 495,506 | 472,386 |

주) 유가증권: 당기손익-공정가치측정금융자산, 상각후원가측정 금융자산

라.자금조달 및 운용현황

(1) 자금조달실적

| (단위 : 백만원) |

| 구 분 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평균잔액 | 이자율 | 구성비 | 평균잔액 | 이자율 | 구성비 | 평균잔액 | 이자율 | 구성비 | ||

| 자본 | 자본금 | 145,225 | 0% | 145,225 | 0% | 145,225 | 0% | |||

| 자본잉여금 | 1,038,158 | 2% | 1,038,159 | 2% | 1,038,159 | 3% | ||||

| 자본조정 | (146,496) | 0% | (125,810) | 0% | (94,775) | 0% | ||||

| 기타포괄손익누계액 | (285,325) | -1% | (198,564) | 0% | (75,561) | 0% | ||||

| 이익잉여금 | 3,302,390 | 8% | 3,218,708 | 7% | 2,598,898 | 7% | ||||

| 예수부채 | 투자자예수금 | 12,224,171 | 0.73% | 29% | 11,388,004 | 0.33% | 26% | 11,731,272 | 0.71% | 31% |

| 수입담보금 | 1,118,084 | 5.13% | 3% | 1,049,818 | 4.64% | 2% | 946,975 | 7.66% | 2% | |

| 차입부채 | 콜머니 | 498,626 | 3.69% | 1% | 505,671 | 3.69% | 1% | 410,136 | 9.83% | 1% |

| 전자단기사채 | 233,407 | 3.90% | 1% | 828,081 | 4.21% | 2% | 1,444,690 | 11.03% | 4% | |

| 기업어음 | 2,215,440 | 4.44% | 5% | 2,171,315 | 4.48% | 5% | 1,021,164 | 12.76% | 3% | |

| 차입금 | 2,030,479 | 4.02% | 5% | 2,390,516 | 3.95% | 6% | 2,108,459 | 9.78% | 6% | |

| 사채 | 1,069,107 | 3.81% | 3% | 710,858 | 3.57% | 2% | 428,471 | 11.95% | 1% | |

| 환매조건부채권매도 | 8,051,194 | 3.60% | 19% | 8,224,624 | 3.54% | 19% | 5,974,407 | 8.53% | 16% | |

| 기타부채 | 매도증권 | 1,723,836 | 4% | 2,219,527 | 5% | 1,856,568 | 5% | |||

| 매도파생결합증권 | 4,634,726 | 11% | 4,532,320 | 11% | 3,985,694 | 10% | ||||

| 파생상품부채 | 136,251 | 0% | 297,008 | 1% | 67,122 | 0% | ||||

| 리스부채 | 11,666 | 0% | 13,336 | 0% | 10,272 | 0% | ||||

| 퇴직급여충당금 | - | 0% | (338) | 0% | 6,098 | 0% | ||||

| 미지급금 | 2,721,568 | 7% | 2,651,148 | 6% | 2,248,883 | 6% | ||||

| 기타 | 1,281,843 | 3% | 1,986,981 | 5% | 1,768,473 | 5% | ||||

| 합 계 | 42,004,350 | 100% | 43,046,587 | 100% | 37,620,630 | 100% | ||||

(2) 자금운용실적

| (단위 : 백만원) |

| 구 분 | 2024.06.30 기준 | 2023.12.31 기준 | 2022.12.31 기준 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평균잔액 | 이자율 | 구성비 | 평균잔액 | 이자율 | 구성비 | 평균잔액 | 이자율 | 구성비 | ||

| 현 ·예금 | 현금 및 현금성 자산 | 1,395,054 | 3.39% | 3% | 1,519,232 | 3.48% | 3% | 1,549,987 | 6.71% | 4% |

| 예치금 | 3,926,266 | 1.95% | 9% | 4,139,414 | 2.02% | 10% | 4,736,006 | 4.80% | 13% | |

| 유가증권 | 당기손익- 공정가치측정 금융자산 |

17,495,840 | 42% | 17,709,480 | 41% | 12,974,324 | 35% | |||

| 투자자예탁금별도예치금 | 8,128,593 | 3.73% | 19% | 7,717,910 | 3.64% | 18% | 8,474,833 | 7.96% | 23% | |

| 기타포괄손익- 공정가치측정 금융자산 |

145,415 | 0% | 242,397 | 1% | 379,792 | 1% | ||||

| 종속기업 및 관계기업 | 2,159,742 | 5% | 2,049,531 | 5% | 1,780,897 | 5% | ||||

| 파생상품 | 203,918 | 1% | 321,020 | 1% | 81,160 | 0% | ||||

| 상각후 원가측정 금융자산 (대출채권) |

신용공여금 | 3,635,482 | 8.62% | 9% | 3,756,432 | 8.75% | 9% | 3,545,705 | 36.17% | 9% |

| 대여금 | 5,676 | 4.02% | 0% | 5,140 | 3.49% | 0% | 4,127 | 6.34% | 0% | |

| 대출금 | 240,498 | 1% | 222,563 | 0% | 28,596 | 0% | ||||

| 매입대출채권 | - | 0% | 9,744 | 0% | 374 | 0% | ||||

| 사모사채 | - | 0% | 27,477 | 0% | 4,916 | 0% | ||||

| 기타 | 519,918 | 1% | 526,718 | 1% | 23,855 | 0% | ||||

| 유형자산 | 68,155 | 0% | 70,611 | 0% | 73,897 | 0% | ||||

| 투자부동산 | 28,023 | 0% | 28,234 | 0% | 28,110 | 0% | ||||

| 사용권자산 | 11,673 | 0% | 13,714 | 0% | 10,548 | 0% | ||||

| 미수금 | 2,871,130 | 7% | 2,836,078 | 7% | 2,326,050 | 6% | ||||

| 기 타 | 1,168,967 | 3% | 1,850,892 | 4% | 1,597,453 | 4% | ||||

| 합 계 | 42,004,350 | 100% | 43,046,587 | 100% | 37,620,630 | 100% | ||||

마.영업 종류별 현황

(1) 증권거래현황

| (단위 : 백만원) |

| 구 분 | 매수 | 매도 | 합계 | 잔액 | 평가손익 | ||

|---|---|---|---|---|---|---|---|

| 지분증권 | 주식 | 유가증권시장 | 4,070,245 | 5,050,464 | 9,120,709 | (172,228) | (59,725) |

| 코스닥시장 | 726,731 | 501,092 | 1,227,823 | (146,962) | 23,252 | ||

| 코넥스시장 | 10 | 10 | 20 | (10) | 2 | ||

| 기타(비상장, 상폐) | 107 | - | 107 | 1,108,329 | 576 | ||

| 소계 | 4,797,093 | 5,551,566 | 10,348,659 | 789,129 | (35,895) | ||

| 신주인수권증서 | 기타 | - | - | - | - | - | |

| 소계 | - | - | - | - | - | ||

| 기타 | 기타 | 108,578 | 45,815 | 154,393 | 806,021 | 17,718 | |

| 소계 | 108,578 | 45,815 | 154,393 | 806,021 | 17,718 | ||

| 계 | 4,905,671 | 5,597,381 | 10,503,052 | 1,595,150 | (18,177) | ||

| 채무증권 | 국채,지방채 | 국고채 | 21,656,675 | 22,485,195 | 44,141,870 | 2,858,077 | 5,373 |

| 기타 | 105,861 | 102,574 | 208,435 | 7,441 | 56 | ||

| 소계 | 21,762,536 | 22,587,769 | 44,350,305 | 2,865,518 | 5,429 | ||

| 특수채 | 통화안정증권 | 2,019,369 | 1,881,888 | 3,901,257 | - | - | |

| 기타 | 1,436,413 | 2,312,840 | 3,749,253 | 3,415,818 | (1,131) | ||

| 소계 | 3,455,782 | 4,194,728 | 7,650,510 | 3,415,818 | (1,131) | ||

| 금융채 | 기타 | 3,571,741 | 4,014,433 | 7,586,174 | - | - | |

| 소계 | 3,571,741 | 4,014,433 | 7,586,174 | - | - | ||

| 회사채 | 2,589,038 | 2,581,132 | 5,170,170 | 2,736,091 | 2,079 | ||

| 기업어음증권 | 35,927,814 | 36,497,063 | 72,424,877 | 1,813,778 | 1,114 | ||

| 기타 | - | - | - | - | - | ||

| 계 | 67,306,911 | 69,875,125 | 137,182,036 | 10,831,205 | 7,491 | ||

| 집합투자증권 | ETF | 20,836,487 | 24,564,027 | 45,400,514 | 3,704,836 | 82,678 | |

| 기타 | 22,326,024 | 22,503,368 | 44,829,392 | 1,116,800 | 3,644 | ||

| 계 | 43,162,511 | 47,067,395 | 90,229,906 | 4,821,636 | 86,322 | ||

| 투자계약증권 | - | - | - | - | - | ||

| 외화증권 | 지분증권 | 253,826 | 275,377 | 529,203 | 138,496 | 2,090 | |

| 채무증권 | 회사채 | 214,981 | 155,811 | 370,792 | 353,999 | 19,997 | |

| 기업어음증권 | - | - | - | - | - | ||

| 기타 | - | - | - | - | - | ||

| 소계 | 214,981 | 155,811 | 370,792 | 353,999 | 19,997 | ||

| 집합투자증권 | - | 278 | 278 | 233,649 | 14,745 | ||

| 투자계약증권 | - | - | - | - | - | ||

| 파생결합증권 | - | - | - | - | - | ||

| 기타 | - | - | - | - | - | ||

| 계 | 468,807 | 431,466 | 900,273 | 726,144 | 36,832 | ||

| 파생결합증권 | ELS | - | 668,875 | 668,875 | (3,427,576) | (50,459) | |

| ELW | - | - | - | - | - | ||

| 기타 | - | 240,514 | 240,514 | (646,586) | (11,986) | ||

| 계 | - | 909,389 | 909,389 | (4,074,162) | (62,445) | ||

| 기타증권 | - | - | - | 1,200 | - | ||

| 합계 | 115,843,900 | 123,880,756 | 239,724,656 | 13,901,173 | 50,023 | ||

(2) 장내파생상품 거래현황

| (단위 : 백만원) |

| 구분 | 거래금액 | 잔액 | 평가손익 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 투기 | 헤지 | 기타 | 합계 | 자산 | 부채 | ||||||

| 선물 | 국내 | 금융선물 | 금리선물 | 국채3년 | 24,301,635 | - | - | 24,301,635 | - | - | (1,203) |

| 국채5년 | - | - | - | - | - | - | - | ||||

| 국채10년 | - | - | - | - | - | - | - | ||||

| 통안증권 | - | - | - | - | - | - | - | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 소계 | 24,301,635 | - | - | 24,301,635 | - | - | (1,203) | ||||

| 통화선물 | 미국달러 | 32,686,762 | - | - | 32,686,762 | - | - | 515 | |||

| 엔 | - | - | - | - | - | - | - | ||||

| 유로 | - | - | - | - | - | - | - | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 소계 | 32,686,762 | - | - | 32,686,762 | - | - | 515 | ||||

| 지수선물 | KOSPI200 | 65,247,621 | - | - | 65,247,621 | - | - | (1,030) | |||

| KOSTAR | - | - | - | - | - | - | - | ||||

| 기타 | 589,191 | - | - | 589,191 | - | - | - | ||||

| 소계 | 65,836,812 | - | - | 65,836,812 | - | - | (1,030) | ||||

| 개별주식 | 11,402,366 | - | - | 11,402,366 | - | - | 4,871 | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 계 | 134,227,575 | - | - | 134,227,575 | - | - | 3,153 | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 국내계 | 134,227,575 | - | - | 134,227,575 | - | - | 3,153 | ||||

| 해외 | 금융선물 | 통화 | - | - | - | - | - | - | - | ||

| 금리 | - | - | - | - | - | - | - | ||||

| 주가지수 | 14,163 | - | - | 14,163 | 3,769 | 4,486 | (727) | ||||

| 개별주식 | - | - | - | - | - | - | - | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 소계 | 14,163 | - | - | 14,163 | 3,769 | 4,486 | (727) | ||||

| 기타 | - | - | - | - | - | - | - | ||||

| 해외계 | 14,163 | - | - | 14,163 | 3,769 | 4,486 | (727) | ||||

| 선물계 | 134,241,738 | - | - | 134,241,738 | 3,769 | 4,486 | 2,426 | ||||

| 옵션 | 국내 | 지수옵션 | KOSPI200 | 3,905 | - | - | 3,905 | 126 | 247 | (101) | |

| 기타 | - | - | - | - | - | - | - | ||||

| 소계 | 3,905 | - | - | 3,905 | 126 | 247 | (101) | ||||

| 개별주식 | 27,908 | - | - | 27,908 | 385 | 10 | (15) | ||||

| 통화 | 미국달러 | 77,187 | - | - | 77,187 | - | - | - | |||

| 기타 | - | - | - | - | - | - | - | ||||

| 소계 | 77,187 | - | - | 77,187 | - | - | - | ||||

| 기타 | 2,242 | - | - | 2,242 | - | - | - | ||||

| 국내계 | 111,242 | - | - | 111,242 | 511 | 257 | (116) | ||||

| 해외 | 주가지수 | 3,203 | - | - | 3,203 | 49 | 10 | 27 | |||

| 해외계 | 3,203 | - | - | 3,203 | 49 | 10 | 27 | ||||

| 옵션계 | 114,445 | - | - | 114,445 | 560 | 267 | (89) | ||||

| 합계 | 134,356,183 | - | - | 134,356,183 | 4,329 | 4,753 | 2,337 | ||||

(3) 장외파생상품 거래현황

| (단위 : 백만원) |

| 구분 | 거래금액 | 잔액 | 평가손익 | |||||

|---|---|---|---|---|---|---|---|---|

| 투기 | 헤지 | 기타 | 계 | 자산 | 부채 | |||

| 선도 | 신용 | - | - | - | - | - | - | - |

| 주식 | - | - | - | - | - | - | - | |

| 일반상품 | - | - | - | - | - | - | - | |

| 금리 | - | 360,000 | - | 360,000 | 76,785 | 12,415 | 9,210 | |

| 통화 | - | 95,923 | - | 95,923 | (1,655) | 93 | (1,311) | |

| 기타 | - | - | - | - | - | - | - | |

| 계 | - | 455,923 | - | 455,923 | 75,130 | 12,508 | 7,899 | |

| 옵션 | 신용 | - | - | - | - | - | - | - |

| 주식 | - | - | - | - | 56 | - | (95) | |

| 일반상품 | - | - | - | - | - | - | - | |

| 금리 | - | - | - | - | - | - | - | |

| 통화 | - | - | - | - | - | - | - | |

| 기타 | - | - | - | - | - | - | - | |

| 계 | - | - | - | - | 56 | - | (95) | |

| 스왑 | 신용 | - | - | - | - | - | 17,062 | (10,375) |

| 주식 | 18,231 | 3,082,440 | - | 3,100,671 | 83,688 | 106,271 | (44,731) | |

| 일반상품 | - | 1,386 | - | 1,386 | 4 | - | - | |

| 금리 | - | 10,029,973 | - | 10,029,973 | 15,841 | 8,982 | (4,769) | |

| 통화 | - | 62,909,841 | - | 62,909,841 | 213,754 | 176,829 | 38,814 | |

| 기타 | - | - | - | - | - | - | - | |

| 계 | 18,231 | 76,023,640 | - | 76,041,871 | 313,287 | 309,144 | (21,061) | |

| 기타 | - | - | - | - | - | - | - | |

| 합계 | 18,231 | 76,479,563 | - | 76,497,794 | 388,473 | 321,652 | (13,257) | |

(4) 유가증권 운용내역

1) 주 식

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분차익(차손) | (20,085) | (28,743) | (118,841) |

| 평가차익(차손) | (35,895) | (148,177) | (45,306) |

| 배당금수익 | 60,429 | 77,291 | 106,280 |

| 합 계 | 4,449 | (99,629) | (57,867) |

2) 출자금

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분·상환차익(차손) | (2,133) | (13,597) | (9,450) |

| 평가차익(차손) | 14,943 | 4,381 | 1,719 |

| 분배금수익 | 15,747 | 32,194 | 44,656 |

| 합 계 | 28,557 | 22,978 | 36,925 |

3) 신종자본증권

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분차익(차손) | 1,774 | 1,218 | 1,157 |

| 평가차익(차손) | 742 | (99) | 1,400 |

| 배당금수익 | 1,062 | 1,272 | 2,583 |

| 합 계 | 3,578 | 2,391 | 5,140 |

4) 채 권

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분·상환차익(차손) | 2,137 | 43,373 | 72,352 |

| 평가차익(차손) | 7,491 | 53,472 | 189,909 |

| 채권이자 | 251,290 | 241,934 | 512,163 |

| 합 계 | 260,918 | 338,779 | 774,424 |

5) 집합투자증권

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분차익(차손) | 66,324 | 112,657 | 144,443 |

| 평가차익(차손) | 86,401 | 70,962 | 100,944 |

| 분배금수익 | 19,677 | 14,713 | 25,083 |

| 합 계 | 172,402 | 198,332 | 270,470 |

6)외화증권

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 처분차익(차손) | 14,742 | 3,018 | 4,021 |

| 평가차익(차손) | 38,865 | 18,536 | (11,746) |

| 배당·분배·이자수익 | 6,462 | 4,758 | 10,621 |

| 합 계 | 60,069 | 26,312 | 2,896 |

7) 파생상품 운용수지

① 장내선물거래

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 매매차익(차손) | 50,624 | 166,359 | 113,833 |

| 정산차익(차손) | 2,426 | 44 | 205 |

| 합 계 | 53,050 | 166,403 | 114,038 |

② 장내옵션거래

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 매매차익(차손) | 6,352 | (15,255) | 3,390 |

| 정산차익(차손) | (90) | 5,244 | 4,674 |

| 합 계 | 6,262 | (10,011) | 8,064 |

③ 파생결합증권거래

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 평가차익(차손) | (62,912) | (197,704) | (84,558) |

| 상환차익(차손) | (43,735) | (137,565) | (389,512) |

| 합 계 | (106,647) | (335,269) | (474,070) |

주) 파생결합증권 거래손익과 매도파생결합증권 거래손익이 합산되어 있습니다.

④ 장외파생상품거래

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 매매차익(차손) | 41,122 | 78,932 | 119,365 |

| 평가차익(차손) | (13,257) | 89,855 | 871 |

| 합 계 | 27,865 | 168,787 | 120,236 |

(5) 위탁매매업무

1) 예수금 및 매매거래 실적

| (단위 : 백만원) |

| 구분 | 매수 | 매도 | 합계 | 수수료 | ||

|---|---|---|---|---|---|---|

| 지분증권 | 주식 | 유가증권시장 | 207,021,452 | 208,700,793 | 415,722,245 | 67,751 |

| 코스닥시장 | 329,895,670 | 327,733,506 | 657,629,176 | 101,449 | ||

| 코넥스시장 | 44,800 | 39,964 | 84,764 | 18 | ||

| 기타 | - | - | - | - | ||

| 소계 | 536,961,922 | 536,474,263 | 1,073,436,185 | 169,218 | ||

| 지분증권합계 | 536,961,922 | 536,474,263 | 1,073,436,185 | 169,218 | ||

| 채무증권 | 채권 | 장내 | 126,863 | 349,958 | 476,821 | 174 |

| 장외 | - | - | - | 573 | ||

| 소계 | 126,863 | 349,958 | 476,821 | 747 | ||

| 채무증권합계 | 126,863 | 349,958 | 476,821 | 747 | ||

| 집합투자증권 | 24,499,356 | 22,990,547 | 47,489,903 | 8,913 | ||

| 투자계약증권 | - | - | - | - | ||

| 파생결합증권 | ELS | - | - | - | - | |

| ELW | 1,440,516 | 1,416,469 | 2,856,985 | 425 | ||

| 기타 | - | - | - | - | ||

| 파생결합증권합계 | 1,440,516 | 1,416,469 | 2,856,985 | 425 | ||

| 외화증권 | 48,164,793 | 46,872,692 | 95,037,485 | 76,992 | ||

| 기타증권 | - | - | - | - | ||

| 증권계 | 611,193,450 | 608,103,929 | 1,219,297,379 | 256,295 | ||

| 선물 | 국내 | 187,219,409 | 187,204,800 | 374,424,209 | 11,852 | |

| 해외 | 1,282,690,624 | 1,282,024,763 | 2,564,715,387 | 65,225 | ||

| 소계 | 1,469,910,033 | 1,469,229,563 | 2,939,139,596 | 77,077 | ||

| 옵션 | 장내 | 국내 | 4,476,615 | 4,387,551 | 8,864,166 | 13,153 |

| 해외 | 229,980 | 224,263 | 454,243 | 2,311 | ||

| 소계 | 4,706,595 | 4,611,814 | 9,318,409 | 15,464 | ||

| 장외 | 국내 | - | - | - | - | |

| 해외 | - | - | - | - | ||

| 소계 | - | - | - | - | ||

| 옵션합계 | 4,706,595 | 4,611,814 | 9,318,409 | 15,464 | ||

| 선도 | 국내 | - | - | - | - | |

| 해외 | - | - | - | - | ||

| 소계 | - | - | - | - | ||

| 기타 파생상품 | - | - | - | - | ||

| 파생상품합계 | 1,474,616,628 | 1,473,841,377 | 2,948,458,005 | 92,541 | ||

| 합계 | 2,085,810,078 | 2,081,945,306 | 4,167,755,384 | 348,836 | ||

2) 위탁매매 업무수지

| (단위 : 백만원) |

| 구 분 | 2024년 반기 | 2023년 반기 | 2023년 |

|---|---|---|---|

| 수탁수수료 | 348,836 | 338,170 | 656,306 |

| 매매수수료비용 | 94,773 | 98,146 | 187,246 |

| 수지차익 | 254,063 | 240,024 | 469,060 |

(6) 투자일임업무

1) 투자운용 인력 현황

| (단위: 백만원) |

| 성명 | 직위 | 담당업무 | 자격증종류 | 자격증취득일 | 주요경력 | 협회등록일자 | 상근여부 | 운용중인계약수 | 운용규모 |

| 조병희 | 부장 | 투자일임운용 | 투자자산운용사 | 2018.12.06 | 2007.01~2018.04 키움증권 리서치센터 기업분석팀 2018.04~현재 키움증권 랩솔루션팀 |

2019.01.25 | 상근 | ||

| 권규백 | 차장 | 투자일임운용 | 투자자산운용사 | 2015.08.07 | 2011.07~2015.05 이베스트투자증권 리서치본부 투자전략팀 2015.05~2018.08 메리츠자산운용 Fixed income팀 2018.08~2019.07 현대인베스트먼트 채권운용2팀 2019.07~2021.10 동양생명보험 자산운용본부 특별계정팀 2021.10~현재 키움증권 랩솔루션팀 |

2021.10.22 | 상근 | 438 | 1,143,665 |

| 배진영 | 대리 | 투자일임운용 | 투자자산운용사 | 2014.04.25 | 2011.12~2022.12 키움증권 CS운영3팀 2023.01~현재 키움증권 랩솔루션팀 |

2022.12.30 | 상근 | ||

| 한정현 | 주임 | 투자일임운용 | 투자자산운용사 | 2021.06.24 | 2022.01~2022.12 키움증권 FX팀 2023.01~현재 키움증권 랩솔루션팀 |

2022.12.30 | 상근 | ||

| 민석주 | 이사 | 투자일임운용 | 투자자산운용사 | 2011.05.16 | 2005.07~2007.07 동부증권 고객자산관리팀 2007.08~2014.12 키움증권 금융상품팀 2015.01~2015.12 키움증권 법인금융상품팀 2016.01~ 2018.04 키움증권 투자솔루션팀 2018.05~현재 키움증권 금융상품팀 |

2011.05.16 | 상근 | 1,552 | 13,810 |

| 손현빈 | 과장 | 투자일임운용 | 투자자산운용사 | 2015.08.07 | 2011.09 ~ 2014.02 키움증권 투자컨텐츠팀 2014.03 ~ 2016.12 키움증권 커뮤니케이션팀 2017.01 ~ 2018.12 키움증권 신탁팀 2019.01 ~ 2020.03 키움증권 랩솔루션팀 2020.04 ~ 2020.05 키움증권 금융상품팀 2020.05 ~ 2022.02 키움증권 RA운용팀 2022.02 ~ 현재 키움증권 금융상품팀 |

2017.02.07 | 상근 | 437 | 5,298 |

| 노수원 | 대리 | 투자일임운용 | 투자자산운용사 | 2016.03.25 | 2013.11 ~ 2016.08 키움증권 글로벌영업팀 2016.09 ~ 2016.12 키움증권 신탁팀 2017.01 ~ 2020.03 키움증권 랩솔루션팀 2020.04 ~ 현재 키움증권 금융상품팀 |

2016.10.18 | 상근 |

| 주) 운용 규모는 장부가액임 |

2) 투자일임계약 현황

| (단위: 명, 건, 백만원) |

| 구분 | 24.06.30 기준 | 23.12.31 기준 | 22.12.31 기준 |

|---|---|---|---|

| 고객수 | 1,993 | 2,245 | 2,801 |

| 일임계약건수 | 2,428 | 2,702 | 3,251 |

| 일임계약자산총액(계약금액) | 1,164,424 | 1,333,050 | 2,940,329 |

| 일임계약자산총액(평가금액) | 1,154,184 | 1,321,063 | 2,878,244 |

3) 일임수수료 수입 현황

| (누적, 단위 : 백만원) |

| 구분 | FY2024 2분기 | FY2023 | FY2022 |

| 일임수수료 | 371 | 2,131 | 2,310 |

4) 투자일임재산 현황

| (단위:건, 백만원) |

| 구분 | 금융투자업자 | 은행 | 보험회사(고유계정) | 보험회사(특별계정) | 연기금 | 공제회 | 종금 | 개인 | 기타 | 계 | |||||||||||

| 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | 건수 | 금액 | ||

| 국내계약자산 | 일반투자자 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | 1,979 | 19,118 | - | - | 1,979 | 19,118 |

| 전문투자자 | 21 | 216,964 | - | - | 27 | - | 65 | 219,440 | 9 | 52,290 | 32 | - | 73 | 467,197 | - | - | 222 | 189,414 | 449 | 1,145,307 | |

| 계 | 21 | 216,964 | - | - | 27 | - | 65 | 219,440 | 9 | 52,290 | 32 | - | 73 | 467,197 | 1,979 | 19,118 | 222 | 189,414 | 2,428 | 1,164,424 | |

| 해외계약자산 | 일반투자자 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| 전문투자자 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | |

| 계 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - | |

| 합계 | 일반투자자 | - | - | - | - | - | - | - | - | - | - | - | - | - | - | 1,979 | 19,118 | - | - | 1,979 | 19,118 |

| 전문투자자 | 21 | 216,964 | - | - | 27 | - | 65 | 219,440 | 9 | 52,290 | 32 | - | 73 | 467,197 | - | - | 222 | 189,414 | 449 | 1,145,307 | |

| 계 | 21 | 216,964 | - | - | 27 | - | 65 | 219,440 | 9 | 52,290 | 32 | - | 73 | 467,197 | 1,979 | 19,118 | 222 | 189,414 | 2,428 | 1,164,424 | |

5) 투자일임재산 운용 현황

| (단위 : 백만원) |

| 구분 | 국내 | 해외 | 합계 | ||

| 유동성자산 | 예치금(위탁증거금 등) | 169 | 472 | 641 | |

| 보통예금 | - | - | - | ||

| 정기예금 | - | - | - | ||

| 양도성예금증서(CD) | - | - | - | ||

| 콜론(Call Loan) | - | - | - | ||

| 환매조건부채권매수(RP) | 40,312 | - | 40,312 | ||

| 기업어음증권(CP) | 760,382 | - | 760,382 | ||

| 기타 | 66,977 | - | 66,977 | ||

| 소계 | 867,840 | 472 | 868,312 | ||

| 증권 | 채무 증권 |

국채·지방채 | - | - | - |

| 특수채 | 20,903 | - | 20,903 | ||

| 금융채 | 111,283 | - | 111,283 | ||

| 회사채 | 134,245 | - | 134,245 | ||

| 기타 | - | - | - | ||

| 소계 | 266,431 | - | 266,431 | ||

| 지분 증권 |

주식 | 3,743 | 3,187 | 6,930 | |

| 신주인수권증서 | - | - | - | ||

| 출자지분 | - | - | - | ||

| 기타 | - | - | - | ||

| 소계 | 3,743 | 3,187 | 6,930 | ||

| 수익 증권 |

신탁 수익증권 | - | - | - | |