|

|

대표이사등의 확인 |

반 기 보 고 서

(제 8기 반기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 08월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 퀄리타스반도체 |

| 대 표 이 사 : | 김 두 호 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 성남대로331번길 8, 609호 (정자동, 킨스타워) |

| (전 화) 02-555-3305 | |

| (홈페이지) https://www.q-semi.com | |

| 작 성 책 임 자 : | (직 책) 신고업무 담당이사 (성 명) 유 승 환 |

| (전 화) 02-555-3305 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ사업적 명칭

당사의 한글 명칭은 "주식회사 퀄리타스반도체"이며, 영문으로는 "QUALITAS SEMICONDUCTOR CO., LTD." 라 표기합니다.

다. 설립일자

당사는 2017년 2월 1일에 설립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지

| 구분 | 내용 |

| 주소 | 경기도 성남시 분당구 성남대로331번길8, 609호 (정자동, 킨스타워) |

| 전화번호 | 02-555-3305 |

| 홈페이지 주소 | https://www.q-semi.com |

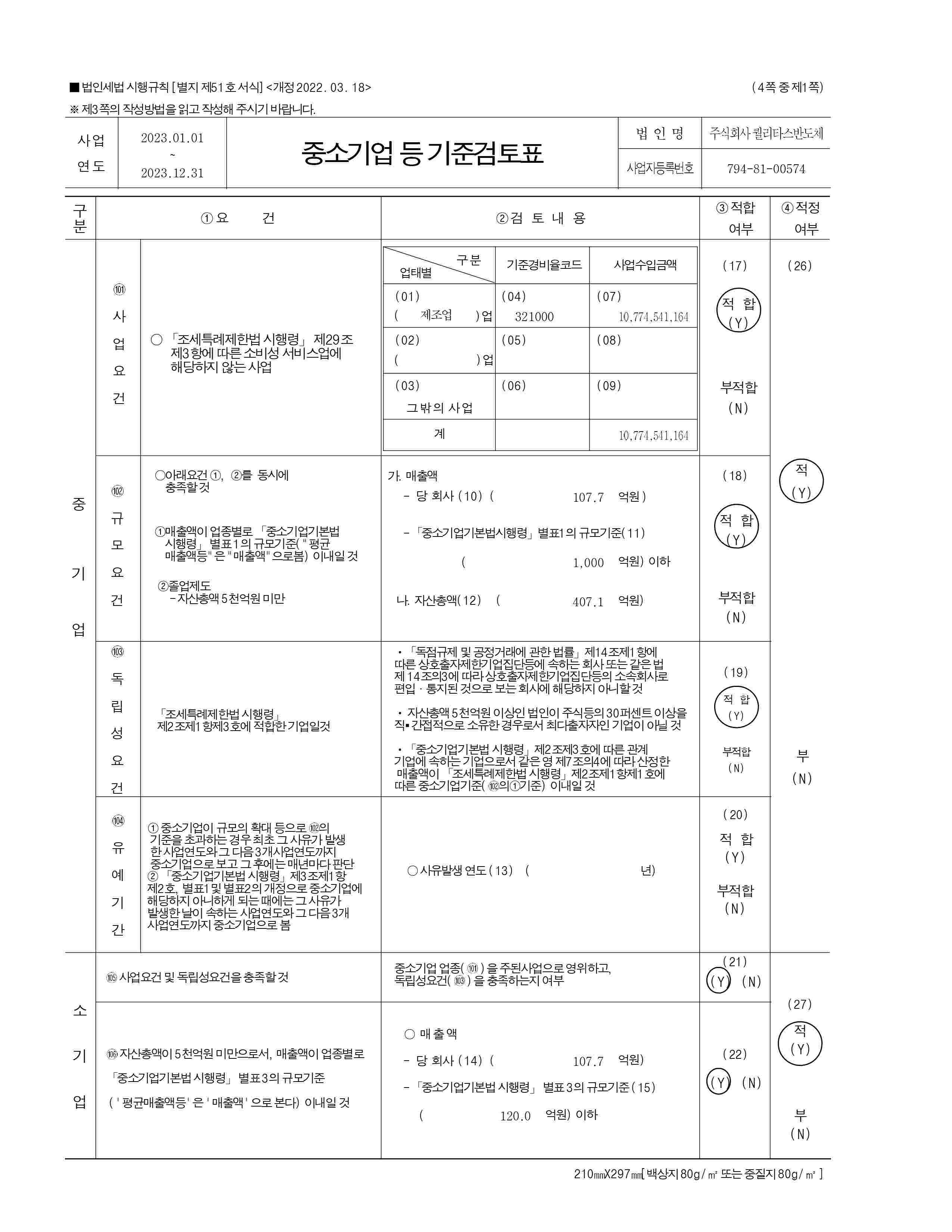

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

|

퀄리타스반도체_중소기업확인서 |

바. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명

당사는 초고속 인터커넥트 기술 중 초고속 인터커넥트 반도체 설계 기술과 초미세 반도체 공정 설계 및 검증 기술을 바탕으로 초고속 인터페이스 IP 라이센싱 및 Design Service 사업을 주된 사업으로 영위하고 있습니다. 4차 산업혁명의 대표적인 분야인 인공지능, 모바일, 자율주행, 디스플레이 등 다양한 ICT 기술이 출현하여 시스템 반도체 산업에서 초고속 인터커넥트 기술이 부각되고 있는 상황에서 향후 시장이 크게 개화될 것으로 판단하고 있으며 초고속 인터커넥트에 집중하여 사업을 전개하고 있습니다. 또한 당사는 초미세 반도체 공정인 FinFET 공정에 설계 및 검증 기술을 보유하고 있어, 최첨단 반도체 공정에서의 개발 및 양산이력을 확보하여, 이후 GAAFET 등 계속하여 최첨단 반도체 공정에서 사업을 전개하고자 하고 있습니다.

사. 신용평가에 관한 사항

1) 최근 3년간 신용평가 내역

| 평가일 | 재무기준일 | 평가기관 | 신용평가등급 | 유효기간 |

| 2021.06.09 | 2020.12.31 | (주)NICE디앤비 | BB- | 2022.06.08 |

2) 신용평가회사의 신용등급 정의

| 신용등급 | 등급의 정의 |

| AAA | 최상위의 상거래 신용도를 보유한 수준 |

| AA | 우량한 상거래 신용도를 보유하여,환경변화에 대한 대처능력이 충분한 수준 |

| A | 양호한 상거래 신용도를 보유하여,환경변화에 대한 대처능력이 상당한 수준 |

| BBB | 양호한 상거래 신용도가 인정되나,환경변화에 대한 대처능력은 다소 제한적인 수준 |

| BB | 단기적 상거래 신용도가 인정되나,환경변화에 대한 대처능력은 제한적인 수준 |

| B | 단기적 상거래 신용도가 인정되나,환경변화에 대한 대처능력은 미흡한 수준 |

| CCC | 현 시점에서 신용위험 발생가능성이 내포된 수준 |

| CC | 현 시점에서 신용위험 발생가능성이 높은 수준 |

| C | 현 시점에서 신용위험 발생가능성이 매우 높고 향후 회복가능성도 매우 낮은 수준 |

| D | 상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NR | 등급부재:신용평가불응,자료불충분,폐(휴)업 등의 사유로 판단보 |

| (주) | 기업의 신용능력에 따라 AAA등급에서 D등급까지 10등급으로 구분 표시되며 등급 중 AA등급에서 CCC등급까지의 6개 등급에는 그 상대적 우열 정도에 따라 +,-기호가 첨부 |

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2023년 10월 27일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

|

일 자 |

주 소 |

비 고 |

|

2017.02.01 |

서울특별시 강남구 도곡로99번길 8, 에이동 비202호 (대치동, 경일빌라) |

설립 |

|

2018.06.01 |

서울특별시 광진구 능동로 120, 202호 (화양동, 건국대학교 창의관) |

변경 |

|

2021.09.23 |

경기도 성남시 분당구 성남대로331번길 8, 405호 (정자동, 킨스타워) |

변경 |

| 2023.08.21 | 경기도 성남시 분당구 성남대로331번길 8, 609호 (정자동, 킨스타워) | 변경 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.31 | 정기주총 | 기타비상무이사 전진원 | 대표이사 김두호 주요주주인 임원 최광천 |

- |

| 2022.03.31 | 정기주총 | 감사 최창욱 | 사내이사 한평수 | - |

| 2022.06.13 | 정기주총 | 사외이사 서준혁 기타비상무이사 최교풍 |

- | - |

| 2024.03.29 | 정기주총 | - | 대표이사 김두호 주요주주인 임원 최광천 |

- |

| (주1) | 기타비상무이사 전진원은 2023년 03월 31일자로 사임하였습니다. |

| (주2) | 기타비상무이사 최교풍은 2023년 11월 03일자로 사임하였습니다. |

다. 최대주주의 변동

해당사항 없습니다.

라. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사의 주요 연혁은 아래와 같습니다.

| 년도 | 월 | 내용 |

| 2017 | 02 | 유한책임회사 퀄리타스반도체 설립 (대표이사 김두호, 이사 최광천) |

| 11 | 기업부설연구소 설립 (한국산업기술진흥협회) | |

| 2018 | 04 | 벤처기업 인증 |

| 05 | 주식회사로 조직변경 | |

| 2019 | 12 | SBA 채용지원사업 스타트업 부문 우수상 수상 |

| 2020 | 11 | Series-A 투자유치 (10억원) |

| 2021 | 03 | 기술혁신형 중소기업 (Inno-Biz)인증 |

| 03 | Series-A 투자유치 (10억원) | |

| 09 | 본점소재지 이전 (서울특별시 광진구에서 경기도 성남시 분당구로 이전) | |

| 09 | Series-A Bridge 투자유치 (20억원) | |

| 2022 | 02 | Pre-IPO 투자유치 (70억원) |

| 05 | 신용보증기금 퍼스트펭귄형 창업기업 선정 | |

| 12 | 신용보증기금 Pre-ICON 선정 | |

| 12 | 벤처창업, 진흥 유공 포상 (대통령 표창) | |

| 2023 | 03 | 기술평가 특례 상장을 위한 기술평가 AA/A 등급 수령 |

| 04 | 신용보증기금 혁신ICON 선정 | |

| 08 | 본점소재지 이전 (경기도 성남시 킨스타워 405호에서 609호로 이전) | |

| 10 | 한국거래소 코스닥시장 상장 | |

| 2024 | 04 | 과학기술정보통신부/정보통신기획평가원 '차세대 지능형 반도체 기술개발(R&D) 사업' 선정 |

| 06 | MIPI C-PHY v2.1 IP 솔루션 글로벌 최초 개발 | |

| 06 | PCIe 6.0 PHY IP 국내 최초 개발 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제8기 반기 (2024년 6월말) |

제7기 (2023년말) |

제6기 (2022년말) |

제5기 (2021년말) |

제4기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 10,989,140 | 10,907,840 | 115,060 | 11,173 | 11,173 |

| 액면금액 | 500 | 500 | 500 | 5,000 | 5,000 | |

| 자본금 | 5,494,570,000 | 5,453,920,000 | 57,530,000 | 55,865,000 | 55,865,000 | |

| 우선주 | 발행주식총수 | - | - | 44,830 | 3,719 | 3,146 |

| 액면금액 | - | - | 500 | 5,000 | 5,000 | |

| 자본금 | - | - | 22,415,000 | 18,595,000 | 15,730,000 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 5,494,570,000 | 5,453,920,000 | 79,945,000 | 74,460,000 | 71,595,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 10,989,140 | 2,696,960 | 13,686,100 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 2,696,960 | 2,696,960 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 2,696,960 | 2,696,960 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 10,989,140 | - | 10,989,140 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 10,989,140 | - | 10,989,140 | - | |

| (주) | 기발행된 상환전환우선주는 제출일 기준 모두 보통주로 전환되었습니다. |

나. 자기주식

해당사항 없습니다.

| (기준일 : | 2024년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

다. 다양한 종류의 주식

해당사항 없습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

제7기 정기주주총회(2024년 3월 29일 개최)에서 아래의 정관 변경 안건이 상정되었고 가결되었습니다. 상세 내용은 다음과 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

| 2024년 03월 29일 | 제7기 정기주주총회 | 제11조 주식매수선택권 수정 | 우수인재확보 목적 (2년 이내→ 3년이내) |

| (주) 제7기 정기주주총회 안건에 대한 구체적인 사항은 당사가 2024년 3월 12일 금융감독원 전자공시시스템 (http://dart.fss.or.kr/)에 공시한 '주주총회소집공고' 등을 참조하시기 바랍니다. |

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.08.20 | 임시주주총회 | - 본점 소재지 변경 | 경영상 목적으로 본점 이전 |

| 2022.06.13 | 임시주주총회 | - 발행할 주식의 총수 변경 - 주식 및 주권의 종류 변경 - 종류주식 발행 한도 도입 - 주식의 전자등록 - 신주인수권, 주식매수선택권 등 - 명의개서에 관한 사항 |

코스닥상장법인 표준 정관 준용 |

| 2023.03.31 | 제6기 정기주주총회 |

- 상호 (약호) - 신주인수권 - 주식매수선택권 - 우리사주매수선택권 - 소집통지 및 공고 - 의결권의 대리행사 - 위원회 |

코스닥 시장 상장을 위한 정관 고도화 |

| 2024.03.29 | 제7기 정기주주총회 |

- 주식매수선택권 | 우수인재확보목적 |

(주) 최근 3사업연도의 정관 변경 이력입니다.

다. 사업목적 현황 및 변경 사항

(1) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 반도체 설계 및 제조업 | 영위 |

| 2 | 전자직접회로 제조업 | 영위 |

| 3 | 전기.전자공학 연구개발업 | 영위 |

| 4 | 시장조사 및 여론조사업 | 미영위 |

| 5 | 비메모리용 및 전자직접회로 제조업 | 영위 |

| 6 | 전자부품 제조업 | 영위 |

| 7 | 전기용 기계,장비 및 관련 기자재 도매업 | 미영위 |

| 8 | 전기,전자공학 연구개발업 | 영위 |

| 9 | 시장조사 및 여론조사업 | 미영위 |

| 10 | 위 각호에 관련된 부대사업 일체 | 영위 |

(2) 사업목적 변경 내용

해당사항 없습니다.

(3) 사업목적 추가 내용

해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

초고속 인터커넥트(Interconnect) 기술은 둘 이상의 개체가 방대한 데이터를 전달하는 상호연결을 구현하기 위한 것으로, 첨단 ICT 기술의 확산과 더불어 폭증하는 데이터 트래픽(Data Traffic)에 따라 그 중요성이 지속적으로 부각되고 있습니다. 인터커넥트, 즉 “상호연결”은 둘 이상의 전자 장치 또는 네트워크 간의 물리적 혹은 논리적 연결 및 연결을 설정하는 행위를 의미하며, 이를 통해 전자기기들은 서로의 데이터를 공유하고 긴밀하게 연동되어 동작할 수 있습니다.

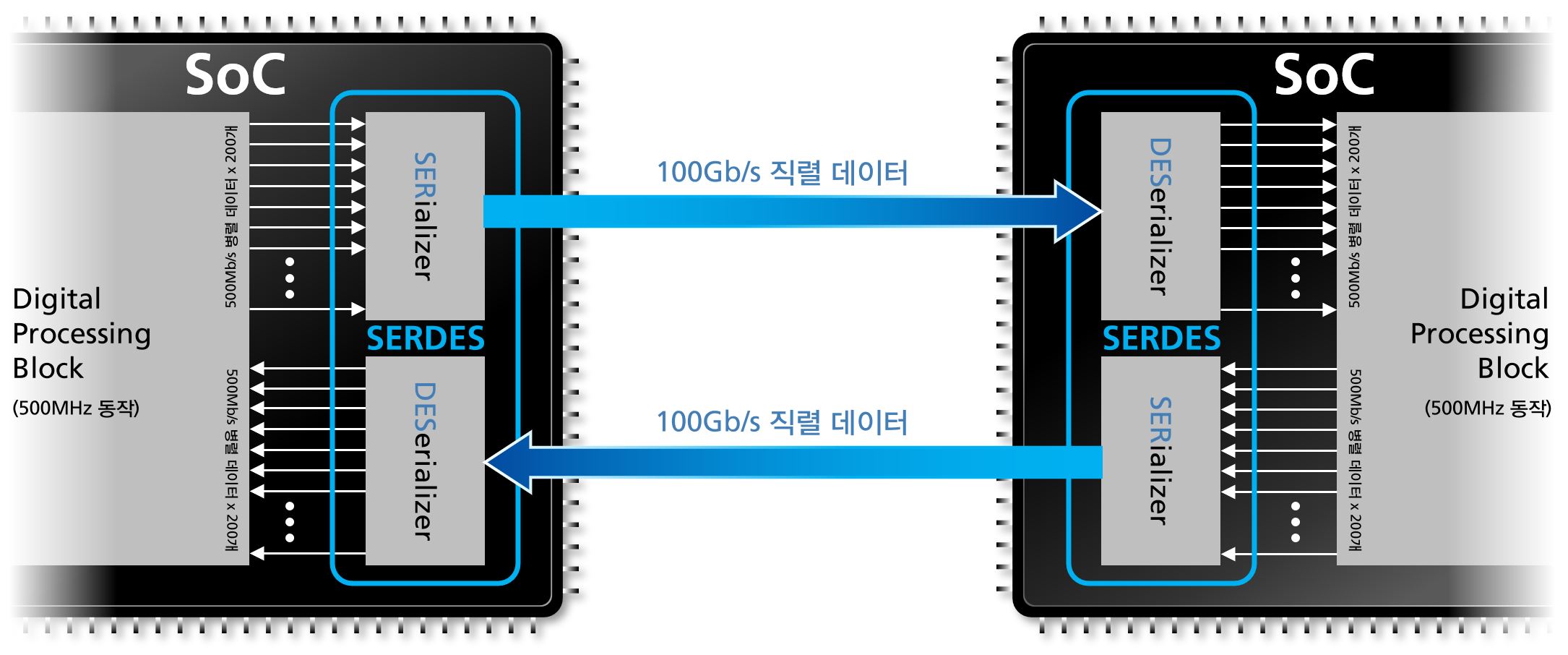

일반적으로 인터커넥트 중에서도 수백 Mb/s 이상의 전송속도를 가지는 것을 초고속 인터커넥트로 분류할 수 있으며, 광대역 인터넷을 비롯하여, USB, HDMI와 같은 일반적인 기기 간 연결, 더 좁게는 모바일 및 디스플레이 기기 내부의 통신에도 적용되고 있습니다. 초고속 인터커넥트를 위한 반도체 회로를 초고속 인터페이스(High-speed Interface, HSI) 회로라고 부르며, 반도체 IP 시장에서는 주로 초고속 인터페이스 IP 혹은 SERDES IP라는 카테고리로 시장을 형성하고 있습니다.

당사는 초고속 인터커넥트 기술 중 초고속 인터커넥트 반도체 설계 기술과 초미세 반도체 공정 설계 및 검증 기술을 바탕으로 초고속 인터페이스 IP 라이센싱 및 Design Service 사업을 주된 사업으로 영위하고 있습니다. 4차 산업혁명의 대표적인 분야인 인공지능, 모바일, 자율주행, 디스플레이 등 다양한 ICT 기술이 출현하여 시스템 반도체 산업에서 초고속 인터커넥트 기술이 부각되고 있는 상황에서 향후 시장이 크게 개화될 것으로 판단하고 있으며 초고속 인터커넥트에 집중하여 사업을 전개하고 있습니다. 또한 당사는 초미세 반도체 공정인 FinFET 공정에 설계 및 검증 기술을 보유하고 있어, 최첨단 반도체 공정에서의 개발 및 양산이력을 확보하여, 이후 GAAFET 등 계속하여 최첨단 반도체 공정에서 사업을 전개하고자 하고 있습니다.

반도체 IP(Intellectual Property, 지적재산권)는 SoC(System On Chip), ASIC(Application Specific Integrated Circuit), ASSP(Application Specific Standard Product)와 같은 반도체 IC 제품의 일부로 포함되는 부분회로에 대한 지적재산권을 의미하며,설계도면, 사용설명서, 동작특성 검증결과 등 사용에 필요한 모든 정보를 포함합니다. IP 라이센싱 사업은 SoC 등을 설계하는 고객사에게 인터페이스 IP를 제공하는 사업으로, 고객사의 수요에 따른 인터페이스 부분회로를 설계하여 설계도면, 사용설명서,동작특성 검증결과 등을 포함한 지적재산권을 부여하고 대가를 받는 사업입니다.

고객사는 당사가 개발한 인터페이스 IP를 사용함에 따라 직접 인터페이스 IP를 개발할 필요 없이, 고객사가 설계하고 있는 SoC 등에 검증 완료된 IP를 사용함으로써 자체적으로 IP를 개발하는데 필요한 인력과 비용, 개발기간을 절감할 수 있습니다.

당사는 반도체 IP 중 인터페이스 IP인 MIPI(Mobile Industry Processor Interface) IP, Display Chipset IP, PCIe(Peripheral Component Interconnect Express) IP, Multi-level Signaling SERDES IP, UCIe(Universal Chiplet Interconnect express) IP 등을 다루고 있습니다. 파운드리를 이용하는 SoC 개발사 및 디자인하우스 등을 대상으로 IP 라이센싱 사업을 수행하고 있으며, 2020년부터 지속적으로 다수의 IP를 양산함에 따라 안정적인 사업을 영위하고 있습니다.

2. 주요 제품 및 서비스

초고속 인터커넥트(Interconnect) 기술은 둘 이상의 개체가 방대한 데이터를 전달하는 상호연결을 구현하기 위한 것으로, 첨단 ICT 기술의 확산과 더불어 폭증하는 데이터 트래픽(Data Traffic)에 따라 그 중요성이 지속적으로 부각되고 있습니다. 초고속 인터커넥트 기술이 연결하는 거리에 따라 동작하는 환경과 요구하는 특성이 달라지기 때문에, 이를 규정하는 다양한 규격이 배포되었으며, 응용분야에서 요구하는 전송속도의 상향에 맞추어 주기적으로 규격의 업데이트가 이루어지고 있습니다.

|

|

인터커넥트 응용 분야 |

출처 : 당사 내부 자료

당사가 보유한 초고속 인터커넥트의 핵심기술인 서데스(SERDES) 기술은 SoC 내부의 저속 병렬 데이터를 직렬화 하여 하나의 채널에서 초고속으로 전송하는 기술로 USB, HDMI, Displayport, MIPI, PCIe, Ethernet 등 대부분의 규격에 적용되고 있는 기술로 현재 대부분의 초고속 인터커넥트에 사용되고 있습니다.

|

|

SERDES 회로 개념도 |

출처 : 당사 내부 자료

당사에서는 서데스(SERDES) 회로 설계 기술을 기반으로 설립하여, 초고속 인터커넥트를 위한 초고속 인터페이스 IP 제품을 중심으로 사업을 영위하고 있으며, Box-to-box, On-board, Die-to-die와 같은 단거리 응용분야를 중심으로 초고속 인터커넥트 토털 솔루션을 제공할 계획입니다.

가. 주요 제품 설명

|

구분 |

IP |

제품설명 |

| 초고속 인터페이스 IP 라이센싱 |

MIPI IP | - MIPI Alliance에서 제정한 대표적인 인터페이스 규격으로 모바일 AP와 카메라를 연결하는 카메라 CSI, 그리고 모바일 AP와 디스플레이 기기를 연결하는 DSI, 그리고, 두 가지 인터페이스에서 실제로 전송을 수행하는 D-PHY와 C-PHY를 들 수 있습니다. - 당사는 MIPI IP에 대한 전문성과 설계 및 검증 경험을 바탕으로, 다양한 초미세 FinFET 반도체 공정에 풍부한 양산 이력을 가진 다수 MIPI IP를 확보하고 있으며, 이 IP들을 파운드리를 이용하는 고객, 즉 SoC 개발업체에 라이센싱하고 있습니다. |

| PCIe IP | - PCIe(Peripheral Component Interconnect Express) 규격은 PC와 주변 기기와의 연결을 위한 직렬 인터커넥트 기술로, 향후 CXL, UCIe 등과 같은 규격에서 PCIe 규격의 PHY 또는 컨트롤러 규격을 그대로 채용하는 등 적용 영역이 점차 넓어질 전망입니다. - PCIe PHY IP는 Hardmacro IP로, 공정 특성에 절대적인 영향을 받으므로 각 공정 노드에 독립된 PHY IP를 별도로 개발하여야 하며,?당사는 현재 cnm 공정의 PCIe 4.0 PHY IP를 라이센싱하고 있습니다.?또한 PCIe 4.0 PHY IP를 다양한 공정으로 확장하고 있으며, 차세대 IP인 PCIe 6.0 PHY IP를 dnm 공정에서 개발하고 있습니다. - 당사는 PCIe에 대한 종합적인 솔루션을 제공함으로써 더욱 큰 부가 가치를 창출해나갈 계획입니다. |

|

| Controller IP | - 당사에서 개발하여 라이센싱중인 MIPI PHY IP는 디스플레이 응용분야에 사용될 경우 DSI, 카메라 응용분야에 사용될 경우 CSI controller와 함께 SoC에 집적됩니다. Controller는 전송되는 데이터를 정해진 통신규약에 맞추어 가공, 관리하는 역할을 합니다. - 당사에서는 DSI, CSI controller 및 DSC encoder/decoder IP를 개발하여 서비스할 예정에 있습니다. 이들 controller IP는 고객에게 단독으로, 혹은 PHY IP와 함께 sub-system의 형태로 제공됩니다. |

|

| 디스플레이 칩셋 인터페이스 IP |

- 영상매체 시청의 중심이 Laptop, Tablet PC, Smartphone 등 Mobile 기기로 이동하면서, 디스플레이 패널 제품이 다변화됨에 따라 응용분야별, 고객사별 최적화의 요구가 높아지고 있어, 디스플레이 패널에 탑재되는 Display Chipset 또한 새로운 성장동력을 얻고 있습니다. - 당사는 TCON(Timing Controller) 인터페이스 IP와 Intra-Panel 인터페이스 IP를 양산하고 있으며, 고화질 영상데이터 전송을 위한 초고속 인터페이스의 IP의 확보가 디스플레이 칩셋 개발에 중요한 과제로 부각됨에 따라 SoC 탑재 이력이 지속적으로 성장하고 있습니다. |

|

| Multi-Level Signaling SERDES PHY IP |

- 유선 인터커넥트 환경에서 일반적인 디지털 통신은 단위 시간에 0, 1 중 하나의 값을 전송하는 NRZ(Non-Return-to-Zero) 방식이었으나, 단위 시간에 0, 1, 2, 3 중 하나의 값을 전송하는 PAM4(Pulse Amplitude Modulation 4-level) 방식과 같은 Multi-Level Signaling을 통해 대역효율을 개선하는 기술이 초고속 인터페이스 규격에 채택되기 시작했습니다. - 당사는 초고속 Multi-Level Signal SERDES IP로 100G SERDES PHY와 PCIe 6.0 PHY를 개발하고 있으며, 각각의 IP가 목표로 하는 응용분야에 따라 아날로그 회로 방식과 DSP 방식으로 개발을 진행하고 있습니다. |

|

| UCIe IP | - UCIe(Universal Chiplet Interconnect express) 규격은 칩렛 간의 다이-다이 상호 연결 및 직렬 버스를 위한 개방형 표준입니다. UCIe 표준은 칩렛들 사이의 표준화된 인터커넥트 구조를 제공하여 다양한 제조사의 칩렛들의 서로 호환되도록 함으로써 반도체 시장의 혁신과 다양성을 촉진하고 있습니다. - 당사는 과학기술정통부가 주관하는 '인공지능 및 자동차 SoC용 칩렛 인터페이스 개발을 위한 Tbps급 인터페이스 IP 및 실리콘 포토닉스 응용기술 개발 과제'의 주관연구개발기관으로 선정되었으며, UCIe v1.1 규격에 대한 개발을 진행하고 있습니다. |

|

| IP Design Service |

IP 설계 (아날로그, 디지털), IP Test Chip 개발, IP Test Chip 검증 및 IP 기술지원 서비스 |

- (IP 설계) 당사는 가장 핵심 경쟁력인 고경력 회로 설계 엔지니어의 기술력을 바탕으로 아날로그/디지털 회로 설계, Full-custom Layout 설계, Back-end 설계 및 신뢰성 시뮬레이션 검증 서비스를 제공하고 있습니다. - (IP Test Chip 개발) 당사는 반도체 공정의 특성에 큰 영향을 받는 Hardmacro IP의 기능 및 신뢰성 개선을 목적으로 IP 검증을 위한 제한적 용도의 IC인 IP Test Chip을 개발하는 서비스를 제공하고 있습니다. - (IP 기술지원) 당사는 초고속 인터페이스 규격과 공정에 대한 높은 전문성을 바탕으로 SoC 개발업체를 대상으로 수요처의 요구사항을 분석하고 상세한 IP 동작조건 및 SoC 개발일정을 협의하는 IP 기술지원 서비스를 제공하고 있습니다. |

나. 주요 제품의 종류

|

IP 구분 |

IP명 |

공정 |

규격 |

|

MIPI |

D-PHY PHY IP |

anm |

D-PHY 1.2 |

|

D-PHY PHY IP |

bnm |

D-PHY 1.2 |

|

|

D-PHY/C-PHY Combo PHY IP |

cnm |

D-PHY 2.1 / C-PHY 1.2 |

|

|

D-PHY/C-PHY Combo PHY IP |

dnm |

D-PHY 2.1 / C-PHY 1.2 |

|

| C-PHY IP | dnm | C-PHY 2.1 | |

|

DSI Master Controller IP |

- |

DSI 1.2 |

|

|

DSI Slave Controller IP |

- |

DSI 1.2 |

|

|

CSI Slave Controller IP |

- |

CSI-2 1.3 |

|

|

TCON Interface |

eDP PHY IP |

bnm |

eDP 1.4b |

| eDP PHY IP | bnm | eDP 1.5a | |

| DSC encoder IP | - | DSC v1.2b | |

| DSC decoder IP | - | DSC v1.2b | |

|

Intra-Panel Interface |

Intra-Panel Interface PHY IP |

anm |

UPIm 외 Intra-Panel Interface |

|

Intra-Panel Interface PHY IP |

bnm |

UPIm 외 Intra-Panel Interface | |

|

Intra-Panel Interface PHY IP |

cnm |

UPIm 외 Intra-Panel Interface | |

|

PCIe |

PCIe 4.0 PHY IP |

cnm |

PCIe 4.0 |

|

PCIe 4.0 PHY IP |

dnm |

PCIe 4.0 |

|

|

PCIe 6.0 PHY IP |

dnm |

PCIe 6.0 |

|

|

Multi-level Signaling SERDES |

100G SERDES PHY IP |

bnm |

CEI-112G-VSR, XSR, MCM |

| UCIe | UCIe 1.1 PHY IP | dnm | UCIe 1.1 |

다. 주요 제품 등의 매출 현황

당사의 주요 제품별 매출액 및 전체 매출액에서 차지하는 비중은 다음과 같습니다.

| (단위: 천원) |

|

제품명 |

2024년 반기 |

2023년 |

2022년 |

|||

|

금액 |

비율 |

금액 |

비율 |

금액 |

비율 |

|

|

MIPI IP |

634,793 | 53.76% | 2,443,263 | 22.67% |

5,796,595 |

53.72% |

|

Display Chipset IP |

377,179 | 31.94% | 7,316,520 | 67.91% |

3,223,388 |

29.88% |

|

PCIe IP |

168,863 | 14.30% | 1,007,540 | 9.35% |

1,347,254 |

12.49% |

|

IC/Module 및 기타 |

- | 0.00% | 7,218 | 0.07% |

422,038 |

3.91% |

|

합계 |

1,180,835 | 100.00% | 10,774,541 | 100.00% |

10,789,275 |

100.00% |

라. 주요 제품의 가격변동 추이

당사의 IP 매출 특성 상, 각 계약 마다 사용하는 공정, 제공하는 업무의 범위 등으로 인해 가격이 모두 다르며, 가격을 특정할 수 없는 특징이 있습니다. 따라서 당사 제품의 가격변동추이는 존재하지 아니합니다.

3. 원재료 및 생산설비

가. 주요 원재료

해당사항 없습니다.

나. 생산 및 설비

해당사항 없습니다.

4. 매출 및 수주상황

가. 매출 개요

| (단위: 천원, USD) |

| 사업 부문 |

매출유형 | 품목 | 2024년 반기 | 2023년 | 2022년 | |

| 금액 | 금액 | 금액 | ||||

| IP Design Service | 서비스 | MIPI 등 | 수 출 | - | - | - |

| 내 수 | 77,491 | 923,715 | 3,478,911 | |||

| 소 계 | 77,491 | 923,715 | 3,478,911 | |||

| IP Licensing | 라이선스 | Display Chipset | 수 출 | - | - | - |

| 내 수 | 377,179 | 7,316,520 | 3,223,388 | |||

| 소 계 | 377,179 | 7,316,520 | 3,223,388 | |||

| IP Sub_Licensing | 라이선스 | MIPI | 수 출 | 430,951 (USD 323,003) |

749,287 (USD 571,646) |

1,237,683 (USD 970,155) |

| 내 수 | 126,351 | 770,261 | 1,080,001 | |||

| 소 계 | 557,302 | 1,519,548 | 2,317,684 | |||

| PCIe | 수 출 | 21,500 (USD 15,634) |

- | - | ||

| 내 수 | 147,363 | 1,007,540 | 1,347,254 | |||

| 소 계 | 168,863 | 1,007,540 | 1,347,254 | |||

| IC/Module 및 기타 | 상품 및 기타매출 |

IC/Module | 수 출 | - (USD 0) |

7,218 (USD 5,430) |

- (USD 0) |

| 내 수 | - | - | 422,038 | |||

| 소 계 | - | 7,218 | 422,038 | |||

| 합 계 | 수 출 | 452,451 (USD 338,637) |

756,505 (USD 577,076) |

1,237,683 (USD 970,155) |

||

| 내 수 | 728,384 | 10,018,036 | 9,551,592 | |||

| 합 계 | 1,180,835 | 10,774,541 | 10,789,275 | |||

| (주) 영업수익은 회계기준으로 작성되었으며, 기간에 걸쳐 인식되는 수익을 포함하고 있습니다. |

나. 제품의 판매경로

당사의 판매 역할은 당사 사업부에서 사업 및 계약을 총괄하여 수행하고 있으며, 별도의 판매조직을 두고 있지 않습니다.

다. 판매전략

Interface PHY IP는 SoC 개발에 있어 필수적인 IP에 해당하며, 글로벌 시장에서도 소수의 회사만 공급하고 있는 제품입니다. 당사는 삼성전자 파운드리 생태계에서 MIPI PHY, eDP TCON PHY, PCIe PHY 등의 필수 IP 제품을 서비스하고 있는 국내 유일한 회사이기 때문에, 삼성전자 파운드리를 이용하는 고객사들이 선제적으로 당사에 제품을 문의할 수 밖에 없는 상황입니다. 당사는 추가로 신규 고객사를 유치하기 위해서, 최대한 취급할 수 있는 IP의 범위를 늘리고 포트폴리오를 확장하는 것에 집중하고 있으며, PHY IP와 호환될 수 있는 컨트롤러 IP가 있어야만 IP를 선택하는 고객이 다수 존재함으로 인해, 호환되는 컨트롤러 IP를 개발하는 것에 역량을 쏟고 있습니다.

글로벌적으로도 시장 참여자가 극히 제한적인 시장이기 때문에, 별도의 영업보다는 기술력 확보 및 제품군 확보가 영업의 주된 포인트가 되고 있습니다.

IC 및 Module 사업이 활성화되면서 본격적인 영업 전략이 필요할 것으로 판단하고 있으며, 현재는 전시회 참가 등을 통해 잠재 고객에게 제품 프로모션 활동을 위주로 수행하고 있습니다.

라. 주요 매출처

당사는 파운드리를 이용하는 SoC 개발사 및 디자인하우스 등을 대상으로 다양한 인터페이스 IP 제품을 제공하고 있습니다.

| (단위 : 천원, USD) |

|

매출 유형 |

품 목 | 매 출 처 | 2024년 반기 | 2023년 | 2022년 | 결제조건 | |

| IP Design Service | MIPI 등 | 국내 |

A사 (F 사업부) |

77,491 | 923,715 | 3,478,911 | 25일 |

| 소계 | 77,491 | 923,715 | 3,478,911 | - | |||

| IP Licensing | Display Chipset | 국내 |

A사 (L 사업부) |

377,179 | 7,316,520 | 3,223,388 | 25일 |

| 소계 | 377,179 | 7,316,520 | 3,223,388 | - | |||

| IP Sub_Licensing | MIPI | 국내 | B사 | 77,901 | 184,623 | 307,685 | 25일 |

| C사 | 39,627 | 580,305 | 261,809 | 30일 | |||

| A사 | - | - | 392,945 | 30일 | |||

| 기타(2) | 8,823 | 5,333 | 117,562 | - | |||

| 소계 | 126,351 | 770,261 | 1,080,001 | - | |||

| 수출 | D사 | 325,388 (USD 244,922) |

38,253 (USD 29,727) |

823,693 (USD 629,385) |

- | ||

| E사 | 76,395(USD 56,596) |

567,324 (USD 433,458) |

53,386 (USD 41,336) |

- | |||

| 기타(2) | 29,168 (USD 21,485) |

143,710 (USD 108,461) |

360,604 (USD 299,434) |

- | |||

| 소계 | 430,951 (USD 323,003) |

749,287 (USD 571,646) |

1,237,683 (USD 970,155) |

- | |||

| PCIe | 국내 | B사 | 98,930 | 256,445 | 744,301 | 25일 | |

| C사 | 48,433 | 751,095 | 602,953 | 30일 | |||

| 소계 | 147,363 | 1,007,540 | 1,347,254 | - | |||

| 수출 | 기타 | 21,500 (USD 15,634) |

- (USD 0) |

- (USD 0) |

- | ||

| 소계 | 21,500 (USD 15,634) |

- (USD 0) |

- (USD 0) |

- | |||

| IC/Module 및 기타 | 국내 | 기타 | - | - | 422,038 | - | |

| 소계 | - | - | 422,038 | - | |||

| 수출 | 기타 | - (USD 0) |

7,218 (USD 5,430) |

- (USD 0) |

- | ||

| 소계 | - (USD 0) |

7,218 (USD 5,430) |

- (USD 0) |

- | |||

| 합계 | 1,180,835 (USD 338,637) |

10,774,541 (USD 577,076) |

10,789,275 (USD 970,155) |

- | |||

마. 수주현황

당사는 현재 특정 가능한 소수의 거래처와 영업 활동을 하고 있어, 당사의 수주잔고에 대한 상세 내용은 거래 상대방(팹리스 업체, 디자인하우스 업체 등) 및 파운드리의 영업과 관련된 기밀 또는 고객사의 신규 프로젝트 등 비공개 사항과 관련될 가능성이 높습니다. 따라서 관련 내용을 공시할 경우 거래 상대방의 영업에 현저한 손실을 초래할 수 있다고 판단됩니다.

이에 주계약 현황을 기재하여야 하나 상기 사유에 근거하여 해당 내용 기재를 생략합니다. 다만, 추후 언론과의 인터뷰, 공시 등의 기타의 방법을 통해 관련 내용이 공개된 경우에는 그 내용을 상세히 기재하도록 하겠습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

당사 위험관리정책에 중요한 변동사항이 없으며, 당사는 외화표시 자산과 부채의 환율변동에 따른 리스크를 최소화하고 재무구조의 건전성과 예측 가능한 경영을 목표로 합니다. 재무위험 관리는 시장위험, 신용위험, 유동성위험을 최소화하기 위해 각각의 위험요인을 면밀히 모니터링하고 대응하고 있습니다.

또한, 기업공시서식 작성기준에 따라 노출된 주요 시장위험(금리위험, 가격위험, 환위험 등) 및 시장위험과 관련한 위험관리방식, 조직 등의 내용 기재를 생략하였습니다.

나. 파생거래

해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

당사는 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 주요계약은 없습니다.

나. 연구개발 활동

(1) 연구개발활동의 개요

당사는 초고속 인터커넥트를 위한 인터페이스 IP 제품(MIPI PHY IP, 디스플레이 칩셋 PHY IP,PCIe PHY IP 등)을 중심으로 사업을 전개하고 있으며, Box-to-box, On-board, Die-to-die와 같은 단거리 응용분야를 중심으로 SoC 및 모듈 제품까지 개발하고 있습니다. 또한 MIPI 및 TCON 인터페이스, Intra-Panel 인터페이스, PCIe, SERDES와 관련하여 다양한 응용분야의 SoC에 대응할 수 있는 IP를 양산하고 있습니다. 앞으로 수요가 급격히 증가할 것으로 예상되는 PCIe gen6 PHY IP의 시제품 개발을 완료하였고 UCIe PHY IP이 설계를 마무리하고 test chip 제작을 진행하고 있습니다. 또한 당사가 서비스하는 IP와 함께 사용할 수 있는 controller IP를 제품화 하는 등 연구개발의 범위를 넓혀가고 있습니다.

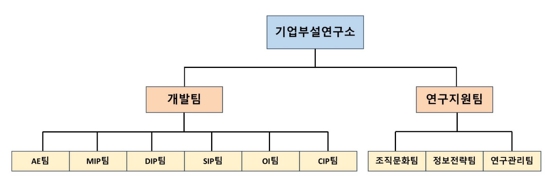

(2) 연구개발 조직

당사는 Mobile IP 개발팀, SERDES IP 개발팀, Controller IP 개발팀, Display IP 개발팀을 보유하고 있으며, IP 포트폴리오를 확대하기 위해 SERDES IP, MIPI PHY IP및 컨트롤러 IP, 디스플레이용 인터페이스 IP 등의 분야에서 공정 다변화, 최신 규격구현, 성능 개선 등에 대한 연구개발을 적극 수행하고 있습니다.

|

|

연구개발 조직도 |

|

팀 |

주요 개발 제품 | 담당업무 및 역할 |

|

Application Engineering팀 |

반도체 IP 기술지원 | -반도체 IP 기술지원을 전담 -반도체 IP에서 발생하는 기술문의 대응 및 이력 관리 |

|

Mobile IP 팀 |

MIPI D-PHY, C-PHY Master/Slave PHY |

-모바일 AP나 자동차 전장 분야에 사용되는 카메라 인터페이스, |

|

Display IP 팀 |

eDP RX PHY, Intra-Panel Interface TX PHY |

-TCON IC, DTV SoC, DDI 등 디스플레이 칩셋을 위한 TCON 인터페이스, Intra-panel 인터페이스 규격 IP 개발 |

|

SERDES IP 팀 |

PCIe 4.0&6.0 PHY, 100G SERDES PHY Optical Front-end IC, Retimer IC |

-Multi-level Signaling SERDES IP(PCIe, 100G SERDES) -Optical Front-End IC, Retimer IC 개발 |

|

Optical Interconnect 팀 |

400G 트랜시버 |

-데이터 센터나 디스플레이 분야의 AOC 모듈 개발 -타 개발팀에서 제작한 시제품 반도체의 실물검증 |

|

Controller IP 팀 |

컨트롤러 IP |

-Mobile IP, SERDES IP 등을 제어하고 관리하기 위한 개발 -Controller IP를 Softmacro IP 형태로 개발 |

(3) 연구개발 비용

당사는 고부가가치 IP 개발을 위한 경쟁 우위 확보를 위해 매년 매출액의 상당 부분을 연구개발비로 지출하고 있습니다. 당사의 최근 3개년 연구개발비용 및 매출액 대비 비중은 아래와 같습니다.

| [ 경상연구개발비/ 매출액 비중(%) ] |

| (단위 : 백만원, %) |

|

과 목 |

2024연도 반기 (제8기) |

2023연도 (제7기) |

2022연도 (제6기) |

비 고 |

|

연구개발비용 계 |

8,585 | 16,162 | 8,667 |

- |

| 매출액 | 1,181 | 10,775 | 10,789 |

- |

|

(정부보조금) |

-1,346 | -4,211 | -2,203 |

- |

|

연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

726.93% | 150.00% | 80.34% | - |

(4) 연구개발 실적

1) 자체 개발 과제

당사의 자체 개발과제 현황은 다음과 같습니다.

|

IP 구분 |

IP명 |

공정 |

규격 |

사업화 현황 |

| MIPI | PHY IP | enm | CPHY v2.1 | 개발완료 |

| MIPI | PHY IP | dnm | DCPHY combo (DPHY v3.0, CPHY v2.1) | 개발중 |

| MIPI | Controller IP | - | DSI-2 Ver1.1 Receiver | 개발완료 |

| MIPI | Controller IP | - | DSI-2 Ver1.1 Transmitter | 개발완료 |

| MIPI | Controller IP | - | CSI-2 Ver2.0 Receiver | 개발중 |

| Chiplet | PHY IP | enm | UCIe v1.1 | 개발중 |

| TCON | Controller IP | - | DSC ver1.2a Decoder | 개발중 |

| TCON | Controller IP | - | DSC ver1.2a Encoder | 개발중 |

| PCIe | PHY IP | fnm | PCIe 4.0 | 양산중 |

| PCIe | PHY IP | enm | PCIe 4.0 | 시제품 |

| PCIe | PHY IP | anm | PCIe 4.0 | 개발중 |

| PCIe | PHY IP | enm | PCIe 6.0 | 시제품 |

| TCON | PHY IP | anm | eDP RX v1.4b | 양산중 |

| TCON | PHY IP | anm | eDP RX v1.5a | 양산중 |

| TCON | PHY IP | cnm | Multi Protocol TX ( 4G ) | 양산중 |

| TCON | PHY IP | anm | Multi Protocol TX ( 4G ) | 양산중 |

| TCON | PHY IP | fnm | Multi Protocol TX ( 4G ) | 양산준비 |

| Data Center | PHY IP | anm | 112G SERDES PHY - VSR | 시제품 |

| Display AOC | IC | bnm | Display optical sideband repeater | 양산준비 |

| Data Center | IC | BiCMOS gnm | LD driver, TIA receiver for DP/HDMI | 양산준비 |

| Display AOC | IC | BiCMOS gnm | LD driver, TIA receiver for USB | 개발중 |

| Display AOC | Module | - | DisplayPort AOC | 시제품 |

2) 정부과제

당사의 정부과제 수행 실적은 다음과 같습니다.

| (단위 : 천원) |

|

연구과제명 |

정부부처 |

연구기간 |

정부사업비 |

구분 |

비고 |

| 인공지능 및 데이터 센터 인터커넥트를 위한 100Gbps급 인터페이스용 SERDES IP 개발 | 산업통상자원부 | 2020-04-01 ~ 2022-12-31 | 889,000 | 주관 | 완료 |

| 단일기판 구조의 광전 SoC기술 및 이를 이용한 WLP개발 | 산업통상자원부 | 2020-04-01 ~ 2023-12-31 | 880,000 | 참여 | 완료 |

| 데이터 센터 인터커넥트를 위한 50Gb/s급 광송신기 및 광수신기 집적회로 개발 | 중소벤처기업부 | 2020-11-12 ~ 2023-05-09 | 450,000 | 주관 | 완료 |

| Displayport2.0 규격의 Full-optic AOC를 위한 ASIC 및 모듈 사업화 | 중소벤처기업부 | 2021-01-01 ~ 2021-12-01 | 144,000 | 주관 | 완료 |

| 차량 및 8K 디스플레이와 데이터 센터를 위한 DOW 기반 초고집적 광인터커넥트 AOC 개발 | 과학기술정보통신부 | 2021-04-01 ~ 2023-12-31 | 900,000 | 주관 | 완료 |

| 차세대 UHD 디스플레이를 위한 TCON용 10Gbps급 인터페이스 IP 개발기술 개발 | 산업통상자원부 | 2021-06-01 ~ 2023-12-31 | 2,244,000 | 주관 | 완료 |

| DOW기술 적용된 초고집적 저가형 400Gbps 광트랜시버 개발 | 산업통상자원부 | 2022-01-01 ~ 2023-12-31 | 336,000 | 참여 | 완료 |

| Displayport2.0 규격 광트랜시버를 위한 ASIC 및 모듈 | 중소벤처기업부 | 2022-01-01 ~ 2022-12-01 | 175,000 | 주관 | 완료 |

| 인공지능 및 데이터 센터를 위한 초고속 인터커넥트 토탈솔루션 | 중소벤처기업부 | 2023-04-27 ~ 2023-12-01 | 305,000 | 참여 | 완료 |

| 인공지능 및 자동차 SoC용 칩렛 인터페이스를 위한 Tbps/mm급 인터페이스 IP 및 실리콘 포토닉스 응용기술 개발 | 과학기술정보통신부 | 2023-04-01 ~ 2023-12-31 | 787,500 | 주관 | 완료 |

| 인공지능 및 차세대 스토리지 SoC를 위한 PCIe 6.0 PHY향 디지털 신호처리 기반 64Gb/s PAM4 SERDES IP 개발기술 개발 | 산업통상자원부 | 2023-05-01 ~ 2024-01-31 | 926,000 | 주관 | 완료 |

| 인공지능 및 자동차 SoC용 칩렛 인터페이스를 위한 Tbps/mm급 인터페이스 IP 및 실리콘포토닉스 응용기술 개발 | 과학기술정보통신부 | 2024-01-01 ~ 2024-12-31 | 850,500 | 주관 | 진행 |

| 인공지능 및 차세대 스토리지 SoC를 위한 PCIe 6.0 PHY 향 디지털 신호 처리 기반 64Gb/s PAM4 SERDES IP 개발기술 개발 | 산업통상자원부 | 2024-02-01 ~ 2024-12-31 | 219,600 | 주관 | 진행 |

| 차량용/모바일

SoC를 위한 카메라/디스플레이 컨트롤러

IP

솔루션 |

중소벤처기업부 | 2024-01-01 ~ 2024-12-01 | 340,000 | 주관 | 진행 |

| 800Gbps급 인터커넥트를 위한 112Gbps PAM4 SERDES IP 개발 및 224Gbps SERDES 기술개발 | 과학기술정보통신부 | 2024-04-01 ~ 2024-12-31 | 835,000 | 주관 | 진행 |

| 6G 파장당 테라급 광트랜시버용 코히어런트 반도체 소자 ·부품 |

과학기술정보통신부 | 2024-04-01 ~ 2024-12-31 | 100,000 | 참여 | 진행 |

(5) 향후 연구개발 계획

당사의 초고속 인터커넥트를 위한 반도체 IP 제품은 모바일 기기용 MIPI 계열, 인공지능 및 데이터 센터를 위한 PCIe/SERDES 계열, 디스플레이 칩셋 계열로 구분할 수있으며, 새로운 규격 IP 제품의 개발과 동시에 기존 제품의 공정 다변화도 함께 이루어지고 있습니다.

(가) MIPI

D-PHY IP와 D/C-PHY Combo IP가 현재 양산 중에 있으며, 컨트롤러인 DSI 및 CSI의 개발도 진행되고 있습니다. MIPI PHY의 경우 2nm 공정에서의 PHY 개발과 상위 버전의 컨트롤러 개발을 계획하고 있습니다.

(나) PCIe/SERDES

PCIe 4.0 IP가 현재 양산 중에 있으며, Multi-level Signaling SERDES 기술을 적용한 PCIe 6.0 IP와 100G SERDES PHY 제품의 개발이 진행되고 있습니다. 향후 PCIe 6.0 IP를 다양한 공정에 개발하는 것을 목표로 하고 있습니다.

(다) 디스플레이 칩셋

eDP RX PHY와 Intra-Panel Interface TX PHY가 양산 중에 있으며, eDP TX PHY의 개발이 진행되고 있습니다. 이미 양산 단계에 들어선 반도체 IP 제품들도 다양한 공정으로 다변화함으로써 더욱 완성적인 IP 포트폴리오를 확보할 계획입니다. 또한 DisplayPort, USB 등 다양한 통신규약에 사용 가능한 범용 multi-protocol PHY의 개발을 준비하고 있습니다.

(라) 모듈/IC

데이터 센터 내부 인터커넥트를 위해 당사는 Ethernet용 트랜시버와 AOC 모듈의 핵심이 되는 Optical Front-end 및 Retimer IC를 제품화하고 있으며, 이러한 IC를 적용한 400G Ethernet용 트랜시버와 AOC 모듈 제품 개발을 진행하고 있습니다. 또한 당사의 Optical Front-end IC와 Sideband ASIC을 탑재한 DisplayPort 2.0 All-optic AOC를 개발하여 국내외 전시회 출품 및 고객사 호환성 양산검증을 진행하였으며, 다른 인터페이스 표준에도 대응할 수 있도록 기술을 확장할 계획입니다.

| [연구개발 계획] |

|

IP 구분 |

IP명 |

공정 |

규격 |

사업화 현황 |

| MIPI | PHY IP | anm | DCPHY combo (DPHY v3.0, CPHY v2.1) | 계획중 |

| PCIe | PCIe 6.0 | bnm | PHY IP | 계획중 |

| PCIe | PCIe 6.0 | anm | PHY IP | 계획중 |

| Chiplet | PHY IP | anm | UCIe v1.1 | 계획중 |

| TCON | PHY IP | bnm | Multi Protocol SERDES PHY ( 12G ) | 계획중 |

| Display AOC | HDMI AOC | - | Module | 계획중 |

| Data Center | 400G Ethernet AOC | - | Module | 계획중 |

7. 기타 참고사항

가. 상표 관리정책 및 고객관리 정책 등이 사업에 미치는 중요한 영향

해당사항 없습니다.

나. 특허권, 실용실안권, 의장권, 상표권 및 저작권 등 지적재산권 보유현황

(1) 지적재산권 현황

[지적재산권-등록특허 현황]

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 적용제품 | 출원국 |

| 1 | 특허 | 적응형 등화 장치 및 등화 방법 (주1) | 퀄리타스반도체 | 2009-08-18 | 2011-10-11 | High-Speed Interface IP (Equalizer) | 한국 |

| 2 | 특허 | 애벌런치 광 검출기를 갖는 광 수신기 및 그것의 동작 방법 (주1) | 퀄리타스반도체 | 2010-05-19 | 2011-11-21 | AOC (일반) | 한국 |

| 3 | 특허 | 데이터 리커버리 회로 및 이를 이용한 적응적 이퀄라이제이션 계수 조절 방법 | 퀄리타스반도체 | 2012-06-28 | 2019-10-08 | High-Speed Interface IP (Equalizer) | 한국 |

| 4 | 특허 | 능동 루프 필터 기능을 탑재한 전원 안정 전압 제어 발진기 및 이를 이용한 위상 고정 루프 (주1) | 퀄리타스반도체 | 2012-09-26 | 2014-03-05 | High-Speed Interface IP (일반) | 한국 |

| 5 | 특허 | 멀티-인버터 스테이지를 갖는 디지털 제어 오실레이터와 이를 포함하는 장치들 (주3) | 퀄리타스반도체 | 2013-05-08 | 2019-10-08 | High-Speed Interface IP (일반) | 한국 |

| 6 | 특허 | Supply Regulated Voltage Controlled Oscillator Including Active Loop Filter and Phase Locked Loop Using the Same (주1) | 퀄리타스반도체 | 2013-06-25 | 2015-06-02 | High-Speed Interface IP (일반) | 미국 |

| 7 | 특허 | 전하 펌프 및 위상 동기 루프 (주1) | 퀄리타스반도체 | 2014-07-16 | 2015-07-30 | High-Speed Interface IP (일반) | 한국 |

| 8 | 특허 | 차동 스큐와 차동 비대칭성을 최소화한 고속 저전압 차동 신호 전송 송신기 및 이를 포함하는 전자 회로 장치 (주2) | 퀄리타스반도체 | 2015-02-11 | 2016-02-03 | High-Speed Interface IP (일반) | 한국 |

| 9 | 특허 | 이중 채널 차동 모드 신호 전송 인터페이스를 가지는 전자 회로 장치 (주2) | 퀄리타스반도체 | 2015-08-19 | 2016-07-08 | High-Speed Interface IP (일반) | 한국 |

| 10 | 특허 | 클록 및 데이터 복원 회로 (주2) | 퀄리타스반도체 | 2016-11-15 | 2018-02-19 | High-Speed Interface IP (일반) | 한국 |

| 11 | 특허 | 레벨 변환기 기능을 내재한 멀티플렉서 | 퀄리타스반도체 | 2017-05-31 | 2018-03-29 | High-Speed Interface IP (일반) | 한국 |

| 12 | 특허 | 디스플레이포트 방식의 리피터 장치 및 그의 링크 트레이닝 방법 | 퀄리타스반도체 | 2017-05-31 | 2019-05-09 | AOC (Display) | 한국 |

| 13 | 특허 | 광 통신 커넥터 및 그의 링크 트레이닝 방법 | 퀄리타스반도체 | 2017-05-31 | 2019-06-04 | AOC (Display) | 한국 |

| 14 | 특허 | 적응형 등화장치 | 퀄리타스반도체 | 2019-02-22 | 2021-04-16 | High-Speed Interface IP (Equalizer) | 한국 |

| 15 | 특허 | 적응형 등화장치 및 그 방법 | 퀄리타스반도체 | 2019-02-22 | 2021-06-16 | High-Speed Interface IP (Equalizer) | 한국 |

| 16 | 특허 | ADAPTIVE EQUALIZATION APPARATUS AND METHOD USING THE SAME | 퀄리타스반도체 | 2019-08-01 | 2021-01-12 | High-Speed Interface IP (Equalizer) | 미국 |

| 17 | 특허 | 적응형 등화장치 | 퀄리타스반도체 | 2019-08-02 | 2022-11-22 | High-Speed Interface IP (Equalizer) | 중국 |

| 18 | 특허 | AOC장치 및 그 동작 제어방법 | 퀄리타스반도체 | 2019-09-05 | 2021-10-27 | AOC (일반) | 한국 |

| 19 | 특허 | Device for Active Optical Cable and its operation control method | 퀄리타스반도체 | 2019-09-20 | 2020-10-20 | AOC (일반) | 미국 |

| 20 | 특허 | REPEATER DEVICE FOR DISPLAYPORT SIDE CHANNEL AND OPERATING METHOD THEREOF | 퀄리타스반도체 | 2020-10-19 | 2022-06-07 | AOC (Display) | 미국 |

| 21 | 특허 | 自适均衡置以及其方法(적응형 등화 장치 및 그 방법) | 퀄리타스반도체 | 2019-08-02 | 2022-11-22 | High-Speed Interface IP (Equalizer) | 중국 |

| 22 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 및 이를 포함하는 통신 장치 | 퀄리타스반도체 | 2021-09-17 | 2023-06-01 | High-Speed Interface IP (PAM4) | 국내 |

| 23 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 및 이를 포함하는 통신 장치 | 퀄리타스반도체 | 2021-10-11 | 2023-06-06 | High-Speed Interface IP (PAM4) | 미국 |

| 24 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 및 그 동작 방법 | 퀄리타스반도체 | 2020-09-20 | 2023-08-11 | AOC (Display) | 한국 |

| 25 | 특허 | 적응형 등화장치 및 그 방법 | 퀄리타스반도체 | 2019-02-22 | 2023-09-20 | High-Speed Interface IP (Equalizer) | 한국 |

| 26 | 특허 | 적응형 등화장치 및 그 방법 | 퀄리타스반도체 | 2019-02-22 | 2023-12-08 | High-Speed Interface IP (Equalizer) | 한국 |

| 27 | 특허 | 임피던스 캘리브레이션 장치 | 퀄리타스반도체 | 2022-12-12 | 2024-04-29 | High-Speed Interface IP (일반) | 한국 |

| 28 | 특허 | 단방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | 2024-05-07 | AOC (일반) | 한국 |

| 29 | 특허 | 양방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | 2024-05-07 | AOC (일반) | 한국 |

| 30 | 특허 | 단방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | 2024-05-07 | AOC (일반) | 한국 |

| 31 | 특허 | 양방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | 2024-05-07 | AOC (일반) | 한국 |

| 32 | 특허 | 레벨 쉬프터 및 이를 포함하는 반도체 장치 | 퀄리타스반도체 | 2022-10-04 | 2024-06-13 | High-Speed Interface IP (일반) | 한국 |

| (출처) | 당사 내부 자료 |

| (주1) | 상기 특허는 출원 및 등록을 연세대학교 산학협력단에서 실시하였으나, 당사가 해당 특허를 유상 매입하여 현재는 당사가 최종 권리자로 등록되었습니다. |

| (주2) | 상기 특허는 출원 및 등록을 성균관대학교 산학협력단에서 실시하였으나, 당사가 해당 특허를 유상 매입하여 현재는 당사가 최종 권리자로 등록되었습니다. |

| (주3) | 상기 특허는 출원 및 등록을 삼성전자에서 실시하였으나, 당사가 해당 특허를 무상 양도받아 현재는 당사가 최종 권리자로 등록되었습니다. |

[지적재산권-출원특허 현황]

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 적용제품 | 출원국 |

| 1 | 특허 | 적응형 등화장치 및 그 방법 | 퀄리타스반도체 | 2019-02-22 | High-Speed Interface IP (Equalizer) | 한국 |

| 2 | 특허 | 적응형 등화장치 및 그 방법 | 퀄리타스반도체 | 2019-02-22 | High-Speed Interface IP (Equalizer) | 한국 |

| 3 | 특허 | AOC장치 및 그 동작 제어방법 | 퀄리타스반도체 | 2020-07-31 | AOC (일반) | 중국 |

| 4 | 특허 | 단방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | AOC (일반) | 한국 |

| 5 | 특허 | 양방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | AOC (일반) | 한국 |

| 6 | 특허 | 단방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | AOC (일반) | 한국 |

| 7 | 특허 | 양방향 AOC 장치 | 퀄리타스반도체 | 2019-09-05 | AOC (일반) | 한국 |

| 8 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 및 그 동작 방법 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 9 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 및 그 동작 방법 | 퀄리타스반도체 | 2020-12-02 | AOC (Display) | 중국 |

| 10 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 11 | 특허 | 광 리피터 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 12 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 13 | 특허 | 디스플레이포트 사이드채널의 리피터 장치의 동작 방법 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 14 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 및 그 동작 방법 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 15 | 특허 | 디스플레이포트 사이드채널의 리피터 데이터 송수신방법 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 16 | 특허 | 디스플레이포트 사이드채널의 리피터 데이터 송수신 프로그램 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 17 | 특허 | 디스플레이포트 사이드채널의 리피터 데이터 송수신 프로그램이 기록된 기록매체 | 퀄리타스반도체 | 2020-09-20 | AOC (Display) | 한국 |

| 18 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 및 이를 포함하는 통신 장치 | 퀄리타스반도체 | 2021-09-17 | High-Speed Interface IP (PAM4) | 한국 |

| 19 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 및 이를 포함하는 통신 장치 | 퀄리타스반도체 | 2021-10-11 | High-Speed Interface IP (PAM4) | 미국 |

| 20 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 및 이를 포함하는 통신 장치 | 퀄리타스반도체 | 2021-10-12 | High-Speed Interface IP (PAM4) | 중국 |

| 21 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로 | 퀄리타스반도체 | 2021-10-22 | High-Speed Interface IP (PAM4) | 한국 |

| 22 | 특허 | 광송수신기의 펄스 진폭 변조를 신호 처리 장치 | 퀄리타스반도체 | 2021-10-22 | High-Speed Interface IP (PAM4) | 한국 |

| 23 | 특허 | 비선형 레벨 선형성을 향상시키는 펄스 진폭 변조 회로 | 퀄리타스반도체 | 2021-10-22 | High-Speed Interface IP (PAM4) | 한국 |

| 24 | 특허 | 펄스 진폭 변조 신호의 선형성을 향상시키는 PAM 신호 처리 회로의 동작 방법 | 퀄리타스반도체 | 2021-10-22 | High-Speed Interface IP (PAM4) | 한국 |

| 25 | 특허 | 레벨 쉬프터 및 이를 포함하는 반도체 장치 | 퀄리타스반도체 | 2022-10-04 | High-Speed Interface IP (일반) | 한국 |

| 26 | 특허 | 가변 능동 부하를 포함하는 장치 | 퀄리타스반도체 | 2022-10-11 | High-Speed Interface IP (일반) | 한국 |

| 27 | 특허 | 클럭 신호를 복원하는 수신 장치 및 이의 동작 방법 | 퀄리타스반도체 | 2022-11-24 | High-Speed Interface IP (CDR) | 한국 |

| 28 | 특허 | 멀티 레벨 신호를 생성하는 송신 장치 및 이를 포함하는 신호 송수신 시스템 | 퀄리타스반도체 | 2022-12-06 | High-Speed Interface IP (PAM4) | 한국 |

| 29 | 특허 | 임피던스 캘리브레이션 장치 | 퀄리타스반도체 | 2022-12-12 | High-Speed Interface IP (일반) | 한국 |

| 30 | 특허 | 클럭 위상 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2022-10-12 | High-Speed Interface IP (일반) | 한국 |

| 31 | 특허 | 클럭 듀티 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2022-12-12 | High-Speed Interface IP (일반) | 한국 |

| 32 | 특허 | PLL 시스템 및 PLL 시스템에 의해 수행되는 제어 방법 | 퀄리타스반도체 | 2022-12-13 | High-Speed Interface IP (일반) | 한국 |

| 33 | 특허 | 오프셋 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2022-12-29 | High-Speed Interface IP (일반) | 한국 |

| 34 | 특허 | 디스플레이 포트용 연결장치 | 퀄리타스반도체 | 2023-02-27 | AOC (Display) | 한국 |

| 35 | 특허 | 디스플레이포트 사이드채널의 리피터 장치 및 상기 리피터 장치의 제어방법 | 퀄리타스반도체 | 2023-02-27 | AOC (Display) | 한국 |

| 36 | 특허 | 클럭 위상 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2023-09-08 | High-Speed Interface IP (일반) | PCT |

| 37 | 특허 | 클럭 듀티 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2023-09-11 | High-Speed Interface IP (일반) | PCT |

| 38 | 특허 | PLL 시스템 및 PLL 시스템에 의해 수행되는 제어 방법 | 퀄리타스반도체 | 2023-09-11 | High-Speed Interface IP (일반) | PCT |

| 39 | 특허 | 임피던스 캘리브레이션 장치 | 퀄리타스반도체 | 2023-09-11 | High-Speed Interface IP (일반) | PCT |

| 40 | 특허 | 오프셋 캘리브레이션 장치 및 방법 | 퀄리타스반도체 | 2023-09-11 | High-Speed Interface IP (일반) | PCT |

| 41 | 특허 | 반사 신호 저감을 위한 인터페이스 장치 및 인터페이스 패키지 | 퀄리타스반도체 | 2023-11-15 | High-Speed Interface IP (일반) | 한국 |

| 42 | 특허 | 반사 신호 저감을 위한 기판 | 퀄리타스반도체 | 2023-11-28 | High-Speed Interface (module) | 한국 |

| 43 | 특허 | 광 통신을 위한 광 송신기 및 광 수신기 | 퀄리타스반도체 | 2023-11-23 | AOC (일반) | 한국 |

| 44 | 특허 | 레벨 쉬프터 | 퀄리타스반도체 | 2024-01-31 | High-Speed Interface IP (일반) | 한국 |

| 45 | 특허 | 송신 드라이버 및 이를 포함하는 송수신기 | 퀄리타스반도체 | 2024-01-31 | High-Speed Interface IP (일반) | 한국 |

| 46 | 특허 | 레벨 쉬프터 및 이를 포함하는 반도체 장치 | 퀄리타스반도체 | 2024-01-30 | High-Speed Interface IP (일반) | 한국 |

| (출처) | 당사 내부 자료 |

다. 사업영위에 중요한 영향을 미치는 법규 및 규제사항

해당사항 없습니다.

라. 사업영위와 관련하여 환경물질의 매출 또는 환경보호와 관련 규제 준수 여부 및 환경개선설비에 대한 자본지출 계획

해당사항 없습니다.

마. 시장여건 및 영업의 개황

(1) 시장의 특성

(가) 반도체 IP 시장 규모 및 성장성

반도체 IP 산업은 ①기술집약적 산업, ②활용 분야가 확대되고 있는 산업, ③경기변동 및 수요변화에 비탄력적인 산업 ④ 기술 수명이 긴 산업 등의 특징을 가집니다. 반도체 IP는 고도의 반도체 SoC 설계기술을 기반으로 SoC 개발업체에 기술적 서비스를 제공하는 기술집약적 산업이며, 당사의 주력 제품인 초고속 인터페이스 IP는 초고속 인터커넥트를 위한 회로 설계 기술과 초미세 반도체 공정 회로 설계 및 검증 기술과 같은 고난이도 기술을 필요로 하는 고부가가치 제품입니다.

수요-공급 간 예측 오류로 인해 공급과잉이 발생하는 메모리 반도체와는 달리 주문형 생산의 특징으로 인해 시장에 대한 변동성이 상대적으로 낮으며, 광범위한 적용 분야, 높은 설계 기술 요구 등으로 수요 변화에 비교적 탄력적인 장점을 갖고 있습니다. 반도체 IP시장은 반도체 IP 업체가 IP 코어를 개발하여 반도체 칩 제조업체에 라이센스를 부여하는 공급사슬을 형성하고 있으며, 기본적으로 기술 수명이 길기 때문에 개발 기간이 오래 걸리지만 양산 제품을 출시하면 10년 이상 매출을 시현할 수 있습니다.

(A) 초고속 인터페이스 IP 시장

반도체 IP 시장조사 전문기관 IPnest에 따르면 세계 초고속 인터페이스 IP 시장은 2021년 기준 13억 달러 규모로 추정되며, 연평균 16.1%의 가파른 성장률을 보이면서, 2026년까지 27억 달러 규모로 성장할 전망입니다. 표준규격별로는 PCIe와 DDR 규격의 점유율이 동일한 22%로 가장 큰 비중을 가진 것으로 나타났으며, Ethernet 및 Die-to-die 인터페이스가 18%, USB 15%, MIPI 10%로 상위 5위까지의 표준규격이 전체 시장의 87%를 차지하고 있습니다.

| (단위 : 백만달러) |

|

| 출처: IPnest,“IPnest Forecast Interface IP Category Growth to $2.5B in 2025”, 2022년 7월 |

초고속 인터페이스 IP의 성장이 빠르게 증가할 것으로 전망되는 이유는 초미세 공정에서 Hardmacro IP의 가격이 급상승하기 때문입니다. Hardmacro 가격을 결정짓는 주요 요소로는 시제품 제작 비용, EDA Tool 비용, 설계 비용 등이 있는데, 초미세 반도체 공정에서 이러한 비용이 급격하게 증가함에 따라 Hardmacro 인터페이스 IP의 가격도 동반 상승하고 있습니다. 상기와 같은 이유로 초미세 공정에 맞는 Hardmacro IP를 개발하는 것이 기업의 부가가치를 높이는 사업 방법이 될 수 있습니다.

(B) 하이엔드 인터페이스 IP 시장

하이엔드(High-end) 인터페이스 IP는 PCIe, DDR, Ethernet 및 Die-to-die 인터페이스 규격의 IP들과 같이 기술적 난이도가 높은 고부가가치 제품들로, 이들의 시장은 전체 초고속 인터페이스 IP 시장보다 더욱 폭발적인 연평균 20.8%의 성장률이 기대됩니다. 폭발적으로 증가하는 데이터를 처리하기 위한 HPC(High performance computing), 데이터 센터, AI 및 스토리지와 같은 데이터 중심(Data Centric) 산업 부문에서 초고속 인터페이스 IP의 수요가 급증하고 있습니다. 이에 DDR 계열(DDR, GDDR, LPDDR, HBM 등), PCIe 계열(PCIe, CXL 등), Ethernet 및Die-to-die 계열(100G SERDES, UCIe 등)과 같은 하이엔드 인터페이스 IP가 전체 초고속 인터페이스 IP 시장의 성장을 견인할 것으로 전망됩니다.

| (단위 : 백만달러) |

|

| 출처: IPnest,“IPnest Forecast Interface IP Category Growth to $2.5B in 2025”, 2022년 7월 |

시장 추정 기간 PCIe와 DDR 표준규격의 시장은 동일하게 22%, Ethernet 및 Die-to-die 시장은 19%의 연평균 성장률이 전망되고 있으며, 당사는 Multi-level Signaling SERDES 기술을 적용한 PCIe 6.0과 Ethernet용 100G SERDES를 기반으로 더 빠른 성장을 이어나갈 수 있을 것으로 기대됩니다. 이는 데이터 센터, 스토리지, 유무선 네트워킹 및 AI 애플리케이션 응용 분야에서 넓은 대역폭을 요구하는 동시에 초고속 인터페이스를 위한 PCIe, Ethernet, SERDES 등의 기술 수요가 높은 것에 기인합니다. 1M, 10M, 100M, 1G 등 낮은 전송속도의 Ethernet보다는 50G 및 100G SERDES와 같은 높은 전송속도의 IP들이 부가가치의 대부분을 차지하고 이끌어나갈 것으로 전망됩니다.

(나) 광통신 부품 시장 규모 및 성장성

당사는 초고속 인터페이스 IP 라이센싱 및 Design Service를 제공하고 있으며, 이를 근간으로 하는 초고속 인터커넥트의 토털 솔루션을 제공하기 위해 광통신용 SoC와 이를 탑재한 광통신 모듈까지 사업을 확장해나가고 있습니다. 당사의 초고속 인터커넥트 기술은 크게 데이터 센터와 디스플레이 응용분야를 중심으로 전개되고 있으며, 장기적으로는 AR/VR 및 자동차 분야로도 확대될 전망입니다.

데이터 센터 내부 인터커넥트를 위해 사용되는 유선 케이블의 형태로는 트랜시버, AOC(Active Optical Cable), DAC(Direct Attach Copper) 형태가 대표적입니다. 당사는 AOC 모듈의 핵심이 되는 채널당 50Gb/s급 Optical Front-End(OFE) IC와 Retimer IC를 개발 및 제품화하고 있으며, 이러한 IC를 적용한 AOC 제품 개발을 진행하고 있습니다.

| (단위 : 백만달러) | ||

|

| 출처: Allied Market Research,“ACTIVE OPTICAL CABLE MARKET - Global Opportunity Analysis and Industry Forecast, 2021-2028”, 2021년 5월 |

(2) 시장 규모 및 전망

4차 산업혁명으로 인하여 반도체 산업은 인공지능, IoT, 클라우드, 빅데이터, 가상현실, 자율주행 등을 구현할 수 있는 새로운 패러다임의 반도체 기술이 필요하게 되었습니다.

세계 반도체 시장은 인공지능 컴퓨팅을 위한 지능형 반도체 시대로 급격한 패러다임 전환시기를 맞고 있으며, 이를 위해 국가별, 글로벌 기업별로 차세대 반도체인 지능형 반도체의 연구개발을 본격적으로 시작하고 있습니다. 인공지능 서비스 성장에 따른 지능형 ICT 융합 제품 수요도 증가하여 반도체 시장은 지능형 반도체 중심으로 재편될 것으로 전망되며, 고성능, 저전력, 초경량 등 지속적인 성능 향상과 더불어 생산비용 절감 노력은 기존 반도체에 대한 대체 가능성을 높이고 있습니다. 2000년대 모바일 폰의 대중화와 더불어 발전한 컴포넌트 반도체는 2010년대 스마트폰 혁명에 의한 AP 등의 시스템반도체로 발전하였으며, 2020년 이후 4차 산업혁명과 인공지능 시대에서는 이러한 시스템반도체의 중요성이 지속적으로 부각될 것으로 예측됩니다.

글로벌 반도체 시장은 2020년 기준 $474B 규모로 전망되며, 이중 시스템반도체 시장은 $270B(메모리 반도체 시장의 2배 이상)로 추정됩니다. 시스템반도체 시장은 향후 AI, IoT, 자율주행차 등 4차 산업혁명을 위한 핵심부품으로 지속 성장 전망됩니다.

| (단위: 십억달러) |

|

| 출처: WSTS(2020.12), IC Insights 및 수출입은행 |

반도체 IP 중에서도 초고속 인터페이스 IP는 SoC를 개발하는데 있어 필수재의 성격을 띠며, 모바일, 디스플레이, 인공지능, 자동차 등 모든 응용분야에서 SoC에 대한 관심이 높아짐에 따라, 초고속 인터페이스 IP가 시스템 반도체 및 파운드리 산업의 핵심 인프라로 부상하고 있습니다.

반도체 IP 시장조사 전문기관 IPnest에 따르면 세계 초고속 인터페이스 IP 시장은 2021년 기준 13억 달러 규모로 추정되며, 연평균 16.1%의 가파른 성장률을 보이면서, 2026년까지 27억 달러 규모로 성장할 전망입니다. 표준규격별로는 PCIe와 DDR 규격의 점유율이 동일한 22%로 가장 큰 비중을 가진 것으로 나타났으며, Ethernet 및 Die-to-die 인터페이스가 18%, USB 15%, MIPI 10%로 상위 5위까지의 표준규격이 전체 시장의 87%를 차지하고 있습니다.

이러한 하이엔드(High-end) 인터페이스 IP는 기술적 난이도가 높은 고부가가치 제품들로, 이들의 시장은 전체 초고속 인터페이스 IP 시장보다 더욱 폭발적인 연평균 20.8%의 성장률을 기록할 것으로 전망됩니다.

다. 경기변동의 관계 및 계절성 등

(1) 경기변동과의 관계

반도체 산업은 다양한 산업 분야의 기반 산업이며, 경기 변동이 전반적인 반도체 산업에 미치는 영향으로 인해 당사의 사업에 간접적인 영향이 있을 수 있습니다. 그러나 당사가 영위하는 반도체 설계 및 인터커넥트 분야는 인프라 구축 산업의 특성을 가지고 있어 경기 변동에 비교적으로 덜 민감한 특성을 갖고 있습니다.

반도체는 다양한 산업 분야의 기반 기술로 사용되기 때문에, 반도체 산업은 경기변동과 밀접한 상관관계를 가지고 있습니다. 반도체는 자동차, 컴퓨터, 스마트폰, 가전제품, 의료 기기 등 거의 모든 전자 제품에 탑재되고 있어, 전방 수요의 증감에 따라 영향을 받습니다.

경기가 호황일 때, 기업과 소비자들은 더 많은 제품을 구매하고 투자하려는 경향이 있습니다. 이로 인해 반도체에 대한 수요가 증가하며, 반도체 산업도 호황을 누릴 수 있습니다. 반면, 경기가 불황일 때는 기업과 소비자들이 소비와 투자를 줄이려는 경향이 있어 반도체 수요가 감소하고, 반도체 산업의 성장이 둔화될 수 있습니다.

또한 반도체 산업은 기술 혁신의 주기와도 관련이 있습니다. 새로운 기술이 도입되거나 새로운 제품이 출시될 때, 반도체 수요가 급증할 수 있습니다. 예를 들어, 5G 통신이나 인공지능, 자율주행 등 신기술이 상용화되면서 관련 반도체 수요가 증가하고 있습니다.

최근 반도체 산업은 기술이 고도화되면서 기술적 배타성으로 인해 국가의 전략적 자원 요소로 부상하였습니다. 또한 반도체가 국방산업에 깊게 관여하게 되어 안보와 밀접한 연관성을 가지게 되었으며, 이로 인해 국제 정세에 크게 영향을 받고 있습니다. 이러한 외부 요인들로 인해 최근 반도체 산업의 경기 변동은 다양하고 복잡한 양상을 보이고 있습니다.

반도체 산업이 전반적으로 경기 변동 및 외부요인과 밀접하게 관련되어 있음에도 불구하고, 당사가 영위하는 반도체 설계 및 인터커넥트 분야는 반도체 산업의 인프라 기술에 해당하기 때문에, 비교적 경기 변동에 민감하게 반응하지 않는다는 특징을 가지고 있습니다.

반도체 설계는 일반적으로 2년에서 5년 정도의 장기 프로젝트로 진행되며, 따라서 현재의 경기변동에 민감하게 반응하기보다는 미래 예측되는 수요에 따라 움직이는 특성을 가지고 있습니다.

반도체 설계 산업은 기술 혁신에 대한 수요가 매우 높은 분야이기 때문에 기업들은 기술 경쟁력에서 뒤쳐지지 않기 위해 경기가 좋지 않은 시기에도 반도체 설계기술 개발에 대한 수요 및 투자를 지속하는 경향이 있습니다.

메모리 반도체와 달리 반도체 설계 분야는 주문형 생산의 특징을 가지고 있어 수요-공급 예측 오류로 인한 공급과잉 문제가 상대적으로 적게 발생합니다. 또한, 반도체 설계 분야는 광범위한 적용 분야와 높은 설계 기술 요구 사항 등으로 인해 수요 변화에 비교적 탄력적으로 대처할 수 있음에 따라, 경기 변동에 상대적으로 덜 민감하게 반응하는 경향이 있습니다.

(2) 계절적 요인

일반적으로 반도체 산업은 계절적 특성을 가지는 전자제품의 수요에 따라 어느 정도 영향을 받으나, 당사가 영위하는 초고속 인터커넥트 사업은 반도체 생태계에서 인프라 산업에 해당한다고 볼 수 있어 전방산업의 중장기 수요 및 투자 계획에 가장 크게 영향을 받기 때문에, 단기적 요인인 계절적 요인과 직접적인 관련은 크지 않다고 볼 수 있습니다.

(3) 제품의 라이프 사이클

반도체 IP 라이센싱 사업은 실물의 제품을 제공하는 것이 아니기 때문에, 별도의 재고없이 롱테일(Long-Tail) 형태의 비즈니스가 가능하며, 장기적으로 매출이 꾸준히 상승하게 됩니다.

반도체 공정의 수명은 10년 이상으로 매우 길고, 응용 분야에 따라 SoC가 주로 사용하는 공정이 달라 노후 공정에서도 지속적인 SoC 개발이 이루어지므로, 개발된 반도체 IP 제품에 대해 지속적으로 라이센싱 수익이 발생합니다.

전력소모 절감이 중요한 모바일 분야와 극한의 고성능을 필요로 하는 인공지능 분야의 SoC는 FinFET 공정에서도 최선단의 5nm 이하 공정으로 가장 많이 개발됩니다.

최근 부각되고 있는 차량용 분야는 안전성과 극한의 동작환경에 대한 신뢰성이 중시되므로, 최선단 공정보다는 28nm~5nm 정도의 공정으로 많이 개발되는 추세입니다.

디스플레이 분야는 개별 부품의 가격경쟁이 치열하기 때문에, FinFET보다는 다소 가격대가 낮은 45nm, 28nm 등 CMOS 공정이 현재 가장 많이 사용되고 있습니다.

당사는 초기 공정에서 IP를 확보하는 전략을 추구하고 있으며, 모바일/인공지능 분야에서 SoC 개발업체에 라이센싱하여 양산이력을 확보하고, 이후 다른 분야에서도 지속적인 수익을 달성할 수 있을 것으로 기대하고 있습니다.

당사는 최근에도 2010년대 초반에 개발된 28nm 공정에서 MIPI D-PHY IP를 라이센싱하였으며, 2010년대 중반에 개발된 14nm, 8nm 공정에서도 지속적인 반도체 IP 라이센싱 수익을 거두고 있습니다.

5nm, 4nm 공정 반도체 IP 제품의 사용빈도는 아직 낮지만, 초기 공정일수록 IP License Fee 가격이 높아 고부가가치의 매출이 발생하고 있으며, 시간이 지나면서 28nm, 14nm 및 8nm 제품에 비해 더욱 높은 수익이 발생할 것으로 기대하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

당사의 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

| (단위 : 원) |

| 구분 | 제8기 (2024년 반기) |

제7기 (2023년 말) |

제6기 (2022년 말) |

| [유동자산] | 21,477,476,238 | 33,386,607,421 | 7,920,067,303 |

| ㆍ현금및현금성자산 | 6,273,948,148 | 25,534,952,631 | 5,060,046,864 |

| ㆍ매출채권 | - | 1,153,926,155 | 709,199,400 |

| ㆍ계약자산 | 3,521,209,548 | 3,064,830,753 | 138,081,798 |

| ㆍ기타유동자산 | 11,682,318,542 | 3,632,897,882 | 2,012,739,241 |

| [비유동자산] | 9,150,266,623 | 7,325,066,057 | 6,209,562,952 |

| ㆍ유형자산 | 4,032,109,847 | 4,013,016,847 | 2,770,300,768 |

| ㆍ무형자산 | 432,852,144 | 414,483,336 | 123,311,137 |

| ㆍ기타비유동자산 | 4,685,304,632 | 2,897,565,874 | 3,315,951,047 |

| 자산총계 | 30,627,742,861 | 40,711,673,478 | 14,129,630,255 |

| [유동부채] | 10,121,544,824 | 10,643,760,255 | 6,651,754,265 |

| [비유동부채] | 2,347,793,871 | 2,345,412,719 | 11,462,043,966 |

| 부채총계 | 12,469,338,695 | 12,989,172,974 | 18,113,798,231 |

| [자본금] | 5,494,570,000 | 5,453,920,000 | 57,530,000 |

| [자본잉여금] | 39,150,405,042 | 38,866,361,386 | 3,798,596,891 |

| [이익잉여금] | -26,486,570,876 | -16,597,780,882 | -7,840,294,867 |

| 자본총계 | 18,158,404,166 | 27,722,500,504 | -3,984,167,976 |

| 자본과부채총계 | 30,627,742,861 | 40,711,673,478 | 14,129,630,255 |

| (2024.01.01~2024.06.30) | (2023.01.01~2023.12.31) | (2022.01.01~2022.12.31) | |

| 매출액 | 1,180,835,676 | 10,774,541,164 | 10,789,274,729 |

| 영업이익(영업손실) | -11,554,950,400 | -11,186,432,731 | -3,671,026,788 |

| 당기순이익(당기순손실) | -9,888,789,994 | -8,108,505,639 | -2,281,074,471 |

| 기본주당이익 | -903 | -960 | -355 |

| 희석주당이익 | -903 | -960 | -355 |

2. 연결재무제표

해당사항 없습니다.

3. 연결재무제표 주석

해당사항 없습니다.

4. 재무제표

4-1. 재무상태표

|

재무상태표 |

|

제 8 기 반기말 2024.06.30 현재 |

|

제 7 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 8 기 반기말 |

제 7 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

21,477,476,238 |

33,386,607,421 |

|

현금및현금성자산 |

6,273,948,148 |

25,534,952,631 |

|

매출채권 |

1,153,926,155 |

|

|

계약자산 |

3,521,209,548 |

3,064,830,753 |

|

기타금융자산 |

9,211,938,299 |

1,606,253,699 |

|

기타유동자산 |

2,426,037,273 |

1,993,947,313 |

|

당기법인세자산 |

44,342,970 |

32,696,870 |

|

비유동자산 |

9,150,266,623 |

7,325,066,057 |

|

당기손익-공정가치측정금융자산 |

66,367,173 |

42,295,698 |

|

기타포괄손익-공정가치측정금융자산 |

2,000,000,000 |

|

|

유형자산 |

4,032,109,847 |

4,013,016,847 |

|

사용권자산 |

1,807,457,536 |

2,115,115,750 |

|

무형자산 |

432,852,144 |

414,483,336 |

|

기타비유동금융자산 |

387,030,007 |

368,546,996 |

|

기타비유동자산 |

424,449,916 |

371,607,430 |

|

자산총계 |

30,627,742,861 |

40,711,673,478 |

|

부채 |

||

|

유동부채 |

10,121,544,824 |

10,643,760,255 |

|

단기차입금 |

5,000,000,000 |

5,000,000,000 |

|

계약부채 |

1,244,150,779 |

1,024,361,987 |

|

유동리스부채 |

508,750,109 |

713,424,610 |

|

기타금융부채 |

1,979,370,794 |

2,817,351,597 |

|

기타유동부채 |

814,753,050 |

624,573,605 |

|

충당부채 |

574,520,092 |

464,048,456 |

|

비유동부채 |

2,347,793,871 |

2,345,412,719 |

|

장기차입금 |

520,000,000 |

|

|

비유동리스부채 |

929,628,700 |

1,129,674,563 |

|

기타비유동금융부채 |

361,860,000 |

171,350,000 |

|

충당부채 |

536,305,171 |

585,885,075 |

|

순확정급여부채 |

458,503,081 |

|

|

부채총계 |

12,469,338,695 |

12,989,172,974 |

|

자본 |

||

|

자본금 |

5,494,570,000 |

5,453,920,000 |

|

주식발행초과금 |

38,251,242,167 |

38,026,216,104 |

|

기타자본항목 |

899,162,875 |

840,145,282 |

|

이익잉여금(결손금) |

(26,486,570,876) |

(16,597,780,882) |

|

자본총계 |

18,158,404,166 |

27,722,500,504 |

|

자본과부채총계 |

30,627,742,861 |

40,711,673,478 |

4-2. 포괄손익계산서

|

포괄손익계산서 |

|

제 8 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 7 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

제 8 기 반기 |

제 7 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업수익 |

437,706,323 |

1,180,835,676 |

3,446,453,460 |

6,040,367,765 |

|

영업비용 |

6,063,705,881 |

12,735,786,076 |

5,237,314,888 |

9,332,889,128 |

|

영업이익(손실) |

(5,625,999,558) |

(11,554,950,400) |

(1,790,861,428) |

(3,292,521,363) |

|

금융수익 |

279,808,260 |

543,005,251 |

56,110,310 |

132,361,396 |

|

금융비용 |

102,666,870 |

209,395,974 |

262,296,834 |

585,655,691 |

|

기타수익 |

1,006,244,451 |

1,347,082,958 |

758,656,659 |

1,238,913,841 |

|

기타비용 |

14,531,821 |

14,531,829 |

6,266,000 |

6,266,004 |

|

법인세비용차감전순이익(손실) |

(4,457,145,538) |

(9,888,789,994) |

(1,244,657,293) |

(2,513,167,821) |

|

법인세비용(수익) |

26,337,886 |

26,337,886 |

||

|

당기순이익(손실) |

(4,457,145,538) |

(9,888,789,994) |

(1,270,995,179) |

(2,539,505,707) |

|

총포괄손익 |

(4,457,145,538) |

(9,888,789,994) |

(1,270,995,179) |

(2,539,505,707) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(406) |

(903) |

(152) |

(333) |

|

희석주당이익(손실) (단위 : 원) |

(406) |

(903) |

(152) |

(333) |

4-3. 자본변동표

|

자본변동표 |

|

제 8 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 7 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||

|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

결손금 |

자본 합계 |

|

|

2023.01.01 (기초) |

57,530,000 |

251,341,476 |

3,547,255,415 |

(7,840,294,867) |

(3,984,167,976) |

|

무상증자 |

4,095,300,000 |

(4,118,861,498) |

(23,561,498) |

||

|

상환전환우선주의 전환 |

16,930,000 |

5,284,651,060 |

(1,531,877,402) |

3,769,703,658 |

|

|

주식보상비용 |

182,305,401 |

182,305,401 |

|||

|

주식선택권의 행사 |

0 |

||||

|

반기순손익 |

(2,539,505,707) |

(2,539,505,707) |

|||

|

총포괄손익 |

(2,539,505,707) |

(2,539,505,707) |

|||

|

2023.06.30 (반기말) |

4,169,760,000 |

1,417,131,038 |

2,197,683,414 |

(10,379,800,574) |

(2,595,226,122) |

|

2024.01.01 (기초) |

5,453,920,000 |

38,026,216,104 |

840,145,282 |

(16,597,780,882) |

27,722,500,504 |

|

무상증자 |

|||||

|

상환전환우선주의 전환 |

|||||

|

주식보상비용 |

155,301,694 |

155,301,694 |

|||

|

주식선택권의 행사 |

40,650,000 |

225,026,063 |

(96,284,101) |

169,391,962 |

|

|

반기순손익 |

(9,888,789,994) |

(9,888,789,994) |

|||

|

총포괄손익 |

(9,888,789,994) |

(9,888,789,994) |

|||

|

2024.06.30 (반기말) |

5,494,570,000 |

38,251,242,167 |

899,162,875 |

(26,486,570,876) |

18,158,404,166 |

4-4. 현금흐름표

|

현금흐름표 |

|

제 8 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 7 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

제 8 기 반기 |

제 7 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

(9,858,608,971) |

(4,884,803,184) |

|

영업활동에서창출된현금흐름 |

(9,863,500,739) |

(4,904,646,170) |

|

이자의 수취 |

123,826,705 |

47,383,304 |

|

이자의 지급 |

(107,288,837) |

(33,503,828) |

|

법인세납부(환급) |

(11,646,100) |

5,963,510 |

|

투자활동현금흐름 |

(9,617,590,039) |

(1,836,411,342) |

|

당기손익-공정가치측정금융자산의 감소 |

19,484,227,439 |

3,013,787,313 |

|

당기손익-공정가치측정금융자산의 증가 |

(19,341,739,307) |

(3,020,364,308) |

|

기타포괄손익-공정가치측정금융자산의증가 |

(2,000,000,000) |

|

|

단기금융상품의 감소 |

1,000,000,000 |

|

|

단기금융상품의 증가 |

(8,000,000,000) |

|

|

보증금의 증가 |

(90,600,000) |

(405,214,180) |

|

유형자산의 취득 |

(600,750,269) |

(1,321,214,885) |

|

무형자산의 취득 |

(69,911,989) |

(216,021,330) |

|

선급리스료의 증가 |

(13,237,610) |

|

|

정부보조금의 수령 |

1,184,087 |

125,853,658 |

|

재무활동현금흐름 |

212,771,132 |

2,670,402,572 |

|

주식매수선택권의 행사 |

170,730,000 |

|

|

단기차입금의 차입 |

3,000,000,000 |

3,000,000,000 |

|

단기차입금의 상환 |

(3,000,000,000) |

|

|

장기차입금의차입 |

520,000,000 |

|

|

유동성장기부채의 상환 |

(16,620,000) |

|

|

리스부채의 상환 |

(476,620,830) |

(289,089,090) |

|

신주발행비 등 |

(1,338,038) |

(23,888,338) |

|

현금의 증가 |

(19,263,427,878) |

(4,050,811,954) |

|

기초의 현금 |

25,534,952,631 |

5,060,046,864 |

|

외화표시현금의 환율변동효과 |

2,423,395 |

16,832,242 |

|

기말의 현금 |

6,273,948,148 |

1,026,067,152 |

5. 재무제표 주석

| 제8(당)반기 2024년 01월 01일부터 2024년 06월 30일까지 |

| 제7(전)반기 2023년 01월 01일부터 2023년 06월 30일까지 |

| 주식회사 퀄리타스반도체 |

1. 당사의 개요

주식회사 퀄리타스반도체(이하 "당사")는 기업고객을 대상으로 초고속 인터커넥트를 위한 반도체 솔루션을 제공할 목적으로 설립되었으며, 경기도 성남시 분당구 성남대로에 본사를 두고 있습니다. 당사는 설립 이후 수차례의 증자를 거쳤으며, 당반기말 현재 당사의 보통주 납입자본금은 5,494,570천원 입니다.

당반기말 현재 당사의 주요 주주현황은 다음과 같습니다.

| (단위 : 주) | |||

|---|---|---|---|

| 주 주 명 | 보통주주식수 | 지분율 | 비 고 |

| 김두호 | 2,909,760 | 26.48% | 대표이사 |

| 최광천 | 1,426,320 | 12.98% | |

| 한평수 | 269,920 | 2.46% | |

| 기타 | 6,383,140 | 58.08% | |

| 합 계 | 10,989,140 | 100.00% | |

2. 중요한 회계정책

2.1 재무제표 작성 기준

당사의 2024년 6월 30일로 종료하는 6개월 보고기간에 대한 요약반기재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 요약반기재무제표는 보고기간말인 2024년 6월 30일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 당사가 채택한 제ㆍ개정 기준서 및 해석서

당사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

부채는 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류 되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하 여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공 시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채 와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자 금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보 유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합 니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 재무제표 에 미치는 중요한 영향은 없습니다.

2.1.2 당사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1021호 '환율변동효과' 개정 - 교환가능성 결여

회계목적 상 다른 통화와 교환이 가능하다고 보는 상황에 대해 정의하고, 다른 통화 와의 교환가능성 평가, 교환가능성이 결여된 경우 사용할 현물환율 추정 및 공시 요 구사항을 명확히 하였습니다. 동 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용될 예정이며, 조기적용이 허용됩니다. 당사는 동 개정으로 인한 재무제표의 중요한 영향을 검토중에 있습니다.

2.2 회계정책

요약반기재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 당사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

요약반기재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 부문정보

(1) 전략적 의사결정을 수립하는 경영진이 당사의 영업부문을 결정하고 있습니다. 당사의 경영진은 당사가 단 하나의 보고부문을 가진 것으로 판단하고 있습니다.

(2) 당반기 및 전반기 중 지역별 영업수익의 내용은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 한국 | 345,684,571 | 728,383,893 | 2,940,435,293 | 5,474,837,413 |

| 일본 | 38,799,447 | 76,394,910 | 484,195,031 | 509,000,716 |

| 중국 | 41,242,047 | 50,668,482 | 9,332,112 | 18,276,689 |

| 기타 | 11,980,258 | 325,388,391 | 12,491,024 | 38,252,947 |

| 합 계 | 437,706,323 | 1,180,835,676 | 3,446,453,460 | 6,040,367,765 |

(3) 주요 고객에 대한 정보

당반기 기준 당사의 매출액 중 10%를 넘는 주요 고객은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| A사 | 211,474,285 | 454,669,646 | 2,823,026,098 | 5,072,085,404 |

| B사 | 11,980,258 | 325,388,391 | 12,491,024 | 38,252,947 |

| C사 | 89,805,393 | 176,831,504 | 39,275,420 | 288,787,660 |

5. 금융상품 공정가치

(1) 당반기말 및 전기말 현재 금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

|

구 분 |

당반기말 |

전기말 |

||

|

장부금액 |

공정가치 |

장부금액 |

공정가치 |

|

|

금융자산 |

||||

| 현금및현금성자산 | 6,273,948,148 | 6,273,948,148 | 25,534,952,631 | 25,534,952,631 |

| 매출채권 | - | - | 1,153,926,155 | 1,153,926,155 |

| 당기손익-공정가치측정금융자산 | 66,367,173 | 66,367,173 | 42,295,698 | 42,295,698 |

| 기타포괄손익-공정가치측정금융자산 | 2,000,000,000 | 2,000,000,000 | - | - |

| 기타금융자산 | 9,598,968,306 | 9,598,968,306 | 1,974,800,695 | 1,974,800,695 |

| 합 계 | 17,939,283,627 | 17,939,283,627 | 28,705,975,179 | 28,705,975,179 |

|

금융부채 |

||||

| 단기차입금 | 5,000,000,000 | 5,000,000,000 | 5,000,000,000 | 5,000,000,000 |

| 장기차입금 | 520,000,000 | 520,000,000 | - | - |

| 리스부채 | 1,438,378,809 | 1,438,378,809 | 1,843,099,173 | 1,843,099,173 |

| 기타금융부채 | 2,341,230,794 | 2,341,230,794 | 2,988,701,597 | 2,988,701,597 |

| 합 계 | 9,299,609,603 | 9,299,609,603 | 9,831,800,770 | 9,831,800,770 |

(2) 공정가치 서열체계

공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

- 측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의(조정하지 않은)공시가격 (수준 1)

- 수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할 수 있는 투입변수 (수준 2)

- 자산이나 부채에 대한 관측할 수 없는 투입변수 (수준 3)

공정가치로 측정되는 금융상품의 공정가치 서열체계 구분은 다음과 같습니다.

1) 당반기말

| (단위: 원) | ||||

|---|---|---|---|---|

|

구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

|

반복적인 공정가치 측정치 |

||||

|

당기손익-공정가치측정금융자산 |

- | - | 66,367,173 | 66,367,173 |

| 기타포괄손익-공정가치측정금융자산(*) | - | - | - | - |

(*) 당반기말 보유 중인 기타포괄손익-공정가치측정금융자산은 활성시장에서 공시되는 시장가격이 없고, 공정가치를 신뢰성 있게 측정할 수 없는 금융상품으로 원가법으로 측정됨에 따라 공정가치 서열체계 구분에서 제외하였습니다.

2) 전기말

| (단위: 원) | ||||

|---|---|---|---|---|

|

구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

|

반복적인 공정가치 측정치 |

||||

|

당기손익-공정가치측정금융자산 |

- | - | 42,295,698 | 42,295,698 |

(3) 가치평가기법 및 투입변수

당사는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 반복적인 공정가치측정치, 비반복적인 공정가치측정치에 대해 다음의 가치평가기법과 투입변수를 사용하고 있습니다.

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | 수준 | 가치평가기법 | 투입변수 |

| 금융자산 | |||||

| 당기손익-공정가치측정금융자산 | 66,367,173 | 42,295,698 | 3 | 순자산가치평가법 등 | - |

한편, 당사의 수준 3으로 분류된 금융상품과 관련한 관측 불가능한 투입변수의 변동에 따른 금융상품의 가치변동은 중요하지 않습니다.

6. 현금및현금성자산

(1) 당반기말 및 전기말 현재 현금및현금성자산의 구성 내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 |

당반기말 |

전기말 |

|

보통예금 등 |

6,273,948,148 | 25,534,952,631 |

(2) 전기말 현금및현금성자산에는 중소기업 연구인력지원사업과 관련하여 사용이 제한되어 있는 정부보조금이 22천원 포함되어 있습니다.

7. 매출채권

당반기말 및 전기말 현재 매출채권 및 손실충당금 내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

|

구 분 |

당반기말 |

전기말 |

|

고객과의 계약에서 생긴 매출채권 |

- | 1,153,926,155 |

|

손실충당금 |

- | - |

|

매출채권(순액) |

- | 1,153,926,155 |

8. 기타금융자산

(1) 당반기말 및 전기말 현재 단기금융상품의 내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 정기예금 | 1,000,000,000 | 1,000,000,000 |

| 중소기업금융채권(*) | 7,165,000,000 | 165,000,000 |

| 합 계 | 8,165,000,000 | 1,165,000,000 |

(*) 중소기업금융채권 중 165,000천원은 법인카드 한도에 대한 질권이 설정되어 있습니다. (주석 28 참조)

(2) 기타채권은 현재가치할인차금이 차감된 순액으로 재무상태표에 표시되어 있는 바, 당반기말 및 전기말 현재 총액 기준에 의한 기타채권의 금액과 현재가치할인차금의 내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 미수금 | 6,395,721 | 16,325,950 | 3,654,192 | 13,031,590 |

| 미수수익 | 751,940,757 | - | 219,683,661 | - |

| 보증금 | 290,900,000 | 491,808,180 | 224,606,000 | 492,108,180 |

| 현재가치할인차금 | (2,298,179) | (121,104,123) | (6,690,154) | (136,592,774) |

| 순장부금액 | 1,046,938,299 | 387,030,007 | 441,253,699 | 368,546,996 |

9. 기타자산

당반기말 및 전기말 현재 기타자산의 내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 선급금 | 680,791,415 | 407,046,717 | 339,897,077 | 308,525,563 |

| 선급비용 | 1,597,262,285 | 17,403,199 | 1,647,916,558 | 63,081,867 |

| 부가세대급금 | 147,983,573 | - | 6,133,678 | - |

| 합 계 | 2,426,037,273 | 424,449,916 | 1,993,947,313 | 371,607,430 |

10. 유형자산

(1) 당반기말 및 전기말 현재 유형자산 장부금액의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||||||

|---|---|---|---|---|---|---|---|---|

|

구 분 |

당반기말 |

전기말 |

||||||

|

취득금액 |

상각누계액 |

정부보조금 |

장부금액 |

취득금액 |

상각누계액 |

정부보조금 |

장부금액 |

|

| 시설장치 | 935,602,861 | (306,618,769) | - | 628,984,092 | 903,540,361 | (214,112,842) | - | 689,427,519 |

|

기계장치 |

2,977,583,444 | (961,723,139) | (69,354,852) | 1,946,505,453 | 2,882,525,929 | (666,703,965) | (78,564,060) | 2,137,257,904 |

| 차량운반구 | 40,793,798 | (1,359,794) | - | 39,434,004 | - | - | - | - |

|

비품 |

2,682,555,356 | (1,235,246,904) | (66,122,154) | 1,381,186,298 | 2,248,230,173 | (995,986,152) | (78,795,324) | 1,173,448,697 |

| 건설중인자산 | 36,000,000 | - | - | 36,000,000 | 12,882,727 | - | - | 12,882,727 |

|

합 계 |

6,672,535,459 | (2,504,948,606) | (135,477,006) | 4,032,109,847 | 6,047,179,190 | (1,876,802,959) | (157,359,384) | 4,013,016,847 |

(2) 당반기 및 전반기 중 유형자산 장부금액의 변동내역은 다음과 같습니다.

1) 당반기

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 시설장치 | 기계장치 | 차량운반구 | 비품 | 건설중인자산 | 합계 |

| 기초 | 689,427,519 | 2,137,257,904 | - | 1,173,448,697 | 12,882,727 | 4,013,016,847 |

| 취득 | 32,062,500 | - | - | 430,398,455 | 138,289,314 | 600,750,269 |

| 상각 | (92,505,927) | (295,019,174) | (1,359,794) | (239,260,752) | - | (628,145,647) |

| 정부보조금 | - | 9,209,208 | - | 12,673,170 | - | 21,882,378 |

| 대체(*) | - | 95,057,515 | 40,793,798 | 3,926,728 | (115,172,041) | 24,606,000 |

| 반기말 | 628,984,092 | 1,946,505,453 | 39,434,004 | 1,381,186,298 | 36,000,000 | 4,032,109,847 |

(*) 임차보증금 24,606,000원이 건설중인자산으로 대체되었습니다.

2) 전반기

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구분 | 시설장치 | 기계장치 | 비품 | 건설중인자산 | 합계 |

| 기초 | 341,840,996 | 1,479,703,423 | 948,756,349 | - | 2,770,300,768 |

| 취득 | 22,400,000 | 474,749,000 | 417,787,273 | 679,848,612 | 1,594,784,885 |

| 상각 | (45,001,313) | (219,700,635) | (174,183,299) | - | (438,885,247) |

| 정부보조금 | - | (83,414,633) | (27,912,194) | - | (111,326,827) |

| 대체 | - | 154,177,703 | 10,398,909 | (164,576,612) | - |

| 반기말 | 319,239,683 | 1,805,514,858 | 1,174,847,038 | 515,272,000 | 3,814,873,579 |

11. 리스

(1) 당반기말 및 전기말 현재 사용권자산 장부금액의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

|

구분 |

당반기말 |

전기말 |

||||

|

취득금액 |

상각누계액 |

장부금액 |

취득금액 |

상각누계액 |

장부금액 |

|

|

건물 |

3,065,422,924 | (1,257,965,388) | 1,807,457,536 | 3,065,422,924 | (950,307,174) | 2,115,115,750 |

(2) 당반기 및 전반기 중 사용권자산 장부금액의 변동내역은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초 순장부금액 | 2,115,115,750 | 1,781,880,011 |

| 증가 | - | 1,035,140,940 |

| 해지 및 종료 | - | (2,914,423) |

| 사용권자산상각비 | (307,658,214) | (305,217,945) |

| 반기말장부금액 | 1,807,457,536 | 2,508,888,583 |

(3) 당반기말 및 전기말 현재 리스부채 구성내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 유동부채 | 508,750,109 | 713,424,610 |

| 비유동부채 | 929,628,700 | 1,129,674,563 |

| 합 계 | 1,438,378,809 | 1,843,099,173 |

(4) 당반기 및 전반기 중 리스부채 장부금액의 변동내역은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초 순장부금액 | 1,843,099,173 | 1,373,669,225 |

| 증가 | - | 895,938,766 |

| 현재가치할인상각(이자비용) | 71,900,466 | 60,417,453 |

| 리스료 지급 | (476,620,830) | (289,089,090) |

| 해지 및 종료 | - | (2,969,599) |

| 반기말장부금액 | 1,438,378,809 | 2,037,966,755 |

(5) 당반기 및 전반기 중 리스계약과 관련하여 비용으로 인식된 금액은 다음과 같습니다.

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 사용권자산상각비 | 153,829,107 | 307,658,214 | 182,241,252 | 305,217,945 |

| 리스부채 이자비용 | 34,123,417 | 71,900,466 | 35,035,715 | 60,417,453 |

| 단기리스 | 11,030,225 | 25,051,925 | 10,160,647 | 18,260,647 |

| 소액리스 | 3,628,953 | 7,345,606 | 2,382,597 | 4,565,194 |

| 합 계 | 202,611,702 | 411,956,211 | 229,820,211 | 388,461,239 |

당반기 중 리스의 총 현금유출은 509,018,361원(전반기: 325,152,541원)입니다.

12. 무형자산

(1) 당반기말 및 전기말 현재 무형자산 장부금액의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||||||

|---|---|---|---|---|---|---|---|---|

|

구분 |

당반기말 |

전기말 |

||||||

|

취득금액 |

상각누계액 |

정부보조금 | 장부금액 |

취득금액 |

상각누계액 |

정부보조금 | 장부금액 | |

| 산업재산권 | 142,433,035 | (82,778,638) | (5,013,997) | 54,640,400 | 135,967,726 | (70,223,481) | (3,202,658) | 62,541,587 |

| 소프트웨어 | 313,401,847 | (63,077,949) | - | 250,323,898 | 248,100,000 | (34,495,833) | - | 213,604,167 |

| 특허실시권 | 100,000,000 | (12,903,224) | - | 87,096,776 | 100,000,000 | (3,225,806) | - | 96,774,194 |

| 건설중인자산 | 74,905,012 | - | (34,113,942) | 40,791,070 | 76,747,179 | - | (35,183,791) | 41,563,388 |

| 합 계 | 630,739,894 | (158,759,811) | (39,127,939) | 432,852,144 | 560,814,905 | (107,945,120) | (38,386,449) | 414,483,336 |

(2) 당반기 및 전반기 중 무형자산 장부금액의 변동내역은 다음과 같습니다.

1) 당반기

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구분 | 산업재산권 | 소프트웨어 | 특허실시권 | 건설중인자산 | 합계 |

| 기초 | 62,541,587 | 213,604,167 | 96,774,194 | 41,563,388 | 414,483,336 |

| 취득 | 6,465,309 | 65,301,847 | - | (1,842,167) | 69,924,989 |

| 상각 | (12,555,157) | (28,582,116) | (9,677,418) | - | (50,814,691) |

| 정부보조금 | (1,811,339) | - | - | 1,069,849 | (741,490) |

| 반기말 | 54,640,400 | 250,323,898 | 87,096,776 | 40,791,070 | 432,852,144 |

2) 전반기

| (단위: 원) | ||||

|---|---|---|---|---|

| 구분 | 산업재산권 | 소프트웨어 | 건설중인자산 | 합계 |

| 기초 | 66,402,559 | - | 56,908,578 | 123,311,137 |

| 취득 | 14,527,557 | 207,250,000 | (5,756,227) | 216,021,330 |

| 상각 | (10,626,180) | (12,834,997) | - | (23,461,177) |

| 정부보조금(*) | (3,565,222) | - | (13,944,267) | (17,509,489) |

| 반기말 | 66,738,714 | 194,415,003 | 37,208,084 | 298,361,801 |

(*) 건설중인자산(무형)국고보조금 취득금액 중 17,569,917원은 선수수익에서 대체되었습니다.

(3) 당사가 비용으로 인식한 연구와 개발 지출의 총액은 8,584,541천원(전반기: 7,284,246천원)입니다.

13. 차입금

(1) 당반기말 및 전기말 현재 차입금의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 단기차입금 | 5,000,000,000 | - | 5,000,000,000 | - |

| 장기차입금 | - | 520,000,000 | - | - |

| 합 계 | 5,000,000,000 | 520,000,000 | 5,000,000,000 | - |

(2) 당반기말 및 전기말 현재 단기차입금의 내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 내 역 | 차입처 | 이자율(%) | 당반기말 | 전기말 |

| 일반운전자금 | 중소기업은행 | 4.40% | - | 3,000,000,000 |

| 일반운전자금 | 중소기업은행 | 4.50% | 2,000,000,000 | 2,000,000,000 |

| 일반운전자금 | 중소기업은행 | 4.18% | 3,000,000,000 | - |

| 합 계 | 5,000,000,000 | 5,000,000,000 | ||

(3) 당반기말 및 전기말 현재 장기차입금의 내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 내 역 | 차입처 | 이자율 | 당반기말 | 전기말 |

| 혁신스케일업(이차보전) | 중소기업은행 | 0.50% | 520,000,000 | - |

| 장기차입금 계 | 520,000,000 | - | ||

| 유동성 대체 | - | - | ||

| 합 계 | 520,000,000 | - | ||

14. 기타금융부채

당반기말 및 전기말 현재 기타금융부채의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 미지급금 | 1,114,031,600 | 361,860,000 | 1,149,147,981 | 171,350,000 |

| 미지급비용 | 865,339,194 | - | 1,668,203,616 | - |

| 합 계 | 1,979,370,794 | 361,860,000 | 2,817,351,597 | 171,350,000 |

15. 기타부채

당반기말 및 전기말 현재 기타부채의 구성내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 유동 | 유동 | |

| 예수금 | 15,732,820 | 27,298,005 |

| 선수수익 | 33,100,000 | 7,875,400 |

| 미지급비용 | 444,745,390 | - |

| 단기종업원급여부채 | 321,174,840 | 589,400,200 |

| 합 계 | 814,753,050 | 624,573,605 |

16. 정부보조금

(1) 당사가 당반기 중 수행완료하거나, 보고기간종료일 현재 수행 중인 주요 정부보조금 연구과제의 내역은 다음과 같습니다.

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구 분 | 내 역 | ||||

| 사업명 | ICT 반도체이종접합 | 글로벌스타팹리스 | 초격차 스타트업 1000+ | 차세대지능형반도체 | |

| 과제명 | 인공지능 및 자동차 SoC용 칩렛 인터페이스를 위한 Tbps/mm급 인터페이스 IP 및 실리콘포토닉스 응용기술 개발 |

인공지능 및 차세대 스토리지 SoC를 위한 PCIe 6.0 PHY 향 디지털 신호 처리 기반 64Gb/s PAM4 SERDES IP 개발기술 개발 | 차량용/모바일 SoC를 위한 카메라/디스플레이 컨트롤러 IP 솔루션광인터커넥트 AOC 개발 | 800Gbps급 인터커넥트를 위한 112Gbps PAM4 SERDES IP 개발 및 224Gbps SERDES 기술개발 | |

| 총과제 수행기간 | 2024.01.01~2024.12.31 | 2023.05.01~2024.01.31 | 2024.02.01~2024.12.31 | 2024.01.01~2024.12.01 | 2024.04.01~2024.12.31 |

| 주관기관 | ㈜퀄리타스반도체 | ㈜퀄리타스반도체 | ㈜퀄리타스반도체 | ㈜퀄리타스반도체 | ㈜퀄리타스반도체 |

| 당사 수행역할 | 주관기관 | 주관기관 | 주관기관 | 주관기관 | 주관기관 |

| 당사 사업비(현금) | 898,843,677 | 950,000,000 | 256,096,631 | 340,000,000 | 863,085,802 |

| 정부출연금 | 850,500,000 | 926,000,000 | 219,600,000 | 340,000,000 | 835,000,000 |

| 민간부담금 | 28,350,000 | 24,000,000 | 10,816,000 | - | 27,834,000 |

| 이월사업비 | 17,737,528 | - | 25,680,631 | - | - |

| 이자발생액 | 2,256,149 | - | - | - | 251,802 |

| 연구비 집행액 | 362,480,727 | 109,534,682 | 46,370,227 | 5,440,000 | 79,646,727 |

| 미집행액(*1) | 536,362,950 | 840,465,318 | 209,726,404 | 334,560,000 | 783,439,075 |

| 미지급금 및 장기미지급금(*2) | 78,750,000 | 92,600,000 | 21,960,000 | - | 83,500,000 |

(*1) 미집행액은 과제의 총 수행기간에 걸친 전체 사업비(정부출연금 외 민간부담금 포함)에서 당반기말까지 집행된 연구비를 차감한 잔여 금액입니다.

(*2) 정부과제와 관련하여 납부하여야 할 보조금에 대해서는 부채로 계상하고 있습니다.

(2) 당반기 및 전반기 중 자산관련보조금의 변동 내역은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

|

구 분 |

당반기 | 전반기 |

| 기초금액 | (195,745,833) | (63,556,299) |

| 정부보조금 수령액 | (1,184,087) | (125,853,658) |

| 정부보조금 차감액 | 22,324,975 | 14,587,259 |

| 정부보조금 대체액(*) | - | (17,569,917) |

| 반기말장부금액 | (174,604,945) | (192,392,615) |

(*) 전반기 중 선수수익에서 대체되었습니다. (주석 12 참조)

(3) 당반기 및 전반기 중 인식된 정부보조금 수익은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

|

구 분 |

당반기 | 전반기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 정부보조금 수익 | 1,005,351,344 | 1,345,587,702 | 758,173,788 | 1,155,348,164 |

| 감가상각비 상계 | 11,202,502 | 22,324,975 | 10,153,112 | 14,587,259 |

| 합 계 | 1,016,553,846 | 1,367,912,677 | 768,326,900 | 1,169,935,423 |

17. 충당부채

(1) 당반기말 및 전기말 현재 충당부채의 구성내역은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당반기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 하자보수충당부채 | 125,608,681 | 15,638,343 | 208,974,429 | 21,785,059 |

| 유지보수충당부채 | 369,963,948 | 310,866,361 | 176,126,564 | 357,234,520 |

| 손실계약충당부채 | 78,947,463 | - | 78,947,463 | - |

| 복구충당부채 | - | 209,800,467 | - | 206,865,496 |

| 합 계 | 574,520,092 | 536,305,171 | 464,048,456 | 585,885,075 |

(2) 당반기 및 전반기 중 충당부채의 변동내역은 다음과 같습니다.

1) 당반기

| (단위: 원) | |||||

|---|---|---|---|---|---|

|

구분 |

하자보수충당부채 | 유지보수충당부채 | 손실계약충당부채 | 복구충당부채 | 합계 |

| 기초금액 | 230,759,488 | 533,361,084 | 78,947,463 | 206,865,496 | 1,049,933,531 |

| 전입액 | - | 164,719,864 | - | 2,934,971 | 167,654,835 |

| 환입액 | (89,512,464) | (17,250,639) | - | - | (106,763,103) |

| 반기말장부금액 | 141,247,024 | 680,830,309 | 78,947,463 | 209,800,467 | 1,110,825,263 |

2) 전반기

| (단위: 원) | |||||

|---|---|---|---|---|---|

|

구분 |

하자보수충당부채 | 유지보수충당부채 | 손실계약충당부채 | 복구충당부채 | 합계 |

| 기초금액 | 312,852,508 | 43,000,677 | 128,082,159 | 89,598,385 | 573,533,729 |

| 전입액 | 113,343,166 | 138,236,683 | - | 46,031,971 | 297,611,820 |

| 사용액 | - | - | (7,204,696) | - | (7,204,696) |

| 환입액 | (30,548,420) | (1,120,422) | - | - | (31,668,842) |

| 반기말장부금액 | 395,647,254 | 180,116,938 | 120,877,463 | 135,630,356 | 832,272,011 |

18. 퇴직급여제도

① 확정기여형 퇴직급여제도

당사의 퇴직연금제도는 확정기여형 퇴직급여제도입니다.

확정기여제도는 당사가 고정된 금액의 기여금을 별도 기금에 지급하는 퇴직연금제도이며, 기여금은 종업원이 근무용역을 제공했을 때 비용으로 인식됩니다.

납부해야하는 기여금은 이미 납부한 기여금을 차감한 후 부채(미지급비용)으로 인식하고 있습니다.

당사가 당반기 중 퇴직급여로 인식한 비용은 548,880천원이며, 당반기말 미지급비용은 444,745천원입니다.

② 확정급여형 퇴직급여제도

(1) 당반기말 및 전기말 현재 퇴직급여채무와 관련하여 재무상태표에 인식된 금액은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당반기말 | 전기말 |

| 확정급여채무의 현재가치 | - | 458,503,081 |

| 사외적립자산의 공정가치 | - | - |

| 재무상태표상 순확정급여부채 | - | 458,503,081 |

(2) 당반기 및 전반기 중 확정급여채무의 현재가치 변동은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당반기 | 전반기 |

| 기초금액 | 458,503,081 | 1,082,414,038 |

| 당기근무원가 | - | 268,073,190 |

| 이자원가(부채에 대한 이자비용) | - | 26,795,434 |

| 지급액 | - | (28,105,983) |

| 제도의 전환(*) | (458,503,081) | - |

| 반기말장부가액 | - | 1,349,176,679 |

(*) 당반기 중 등기임원의 퇴직급여제도를 확정급여형에서 확정기여형으로 전환하였습니다.

19. 주식기준보상제도

(1) 당사는 회사의 임직원 등에게 주식선택권을 부여하였으며, 세부내역은 다음과 같습니다.

| 구분 | 약정유형 | 부여일 | 부여수량 | 행사가능일 | 행사종료일 | 가득조건 |

|---|---|---|---|---|---|---|

| 1차(*1)(*2) | 주식결제형 | 2019-04-01 | 199,920주 | 2022-04-01 | 2027-04-01 | 부여 결의일로부터 3년이 경과한 날부터 5년 이내 행사 |

| 2차(*1)(*2) | 주식결제형 | 2020-11-01 | 56,000주 | 2023-11-01 | 2028-11-01 | |

| 3차(*1)(*2) | 주식결제형 | 2021-04-01 | 184,800주 | 2024-04-01 | 2029-04-01 | |

| 4차(*1)(*2) | 주식결제형 | 2021-09-01 | 291,200주 | 2024-09-01 | 2029-09-01 | |

| 5차(*2) | 주식결제형 | 2022-10-24 | 118,720주 | 2025-10-24 | 2030-10-24 | |

| 6차 | 주식결제형 | 2023-03-31 | 31,360주 | 2026-03-31 | 2031-03-31 |

(*1) 2022년 7월 15일에 액면분할을 실시함에 따라 조정된 수량 입니다.

(*2) 2023년 3월 30일에 무상증자를 실시함에 따라 조정된 수량 입니다.

(2) 당반기 및 전반기말 주식선택권 부여수량 변동은 다음과 같습니다.

1) 당반기

| (단위: 주) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 행사수량 | 부여수량 | 소멸수량 | 반기말 |

| 1차 | 99,920 | - | - | - | 99,920 |

| 2차 | 56,000 | - | - | - | 56,000 |

| 3차 | 184,800 | (81,300) | - | - | 103,500 |

| 4차 | 291,200 | - | - | - | 291,200 |

| 5차 | 118,720 | - | - | (4,480) | 114,240 |

| 6차 | 31,360 | - | - | - | 31,360 |

| 합 계 | 782,000 | (81,300) | - | (4,480) | 696,220 |

2) 전반기

| (단위: 주) | |||||

|---|---|---|---|---|---|

| 구 분 | 기초 | 행사수량 | 부여수량 | 소멸수량 | 반기말 |

| 1차 | 199,920 | - | - | - | 199,920 |

| 2차 | 56,000 | - | - | - | 56,000 |

| 3차 | 184,800 | - | - | - | 184,800 |

| 4차 | 302,400 | - | - | (11,200) | 291,200 |

| 5차 | 118,720 | - | - | - | 118,720 |

| 6차 | - | - | 31,360 | - | 31,360 |

| 합 계 | 861,840 | - | 31,360 | (11,200) | 882,000 |

(3) 당반기 및 전반기 중 발생한 주식보상원가는 다음과 같습니다.

1) 당반기

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구 분 | 예상 총 주식보상원가 | 당기 이전 누적보상원가 | 당기인식보상원가 | 잔여보상비용 | |

| 3개월 | 누적 | ||||

| 1차 | 73,093,541 | 73,093,541 | - | - | - |

| 2차 | 90,315,811 | 90,315,811 | - | - | - |

| 3차 | 218,859,803 | 200,488,360 | 199,690 | 18,371,443 | - |