|

|

20240814_대표이사등의 확인 |

반 기 보 고 서

(제 24 기)

| 사업연도 | 2024.01.01 | 부터 |

| 2024.06.30 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 8월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 아스트 |

| 대 표 이 사 : | 김두일 |

| 본 점 소 재 지 : | 경상남도 사천시 사남면 공단1로 23-65 |

| (전 화)02-2071-2300 | |

| (홈페이지) http://www.astk.co.kr | |

| 작 성 책 임 자 : | (직 책)대표이사 (성 명)김두일 |

| (전 화)02-2071-2300 | |

【 대표이사 등의 확인 】

|

|

20240814_대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | 1 | 1 | - |

| 합계 | 2 | - | 1 | 1 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

| * | 당사는 주요종속회사인 주식회사 에이에스티지와 2024년 6월 28일 소규모합병을 종료하였습니다. |

1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

주식회사 에이에스티지 | 흡수합병 |

| - | - |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 "주식회사 아스트"라고 표기합니다. 영문으로는 AeroSpace Technology of Korea Inc.라 표기합니다.

3. 설립일자

당사는 항공기 부품제작, 항공기 부분품 조립 및 관련 치공구류의 생산, 판매를 주요사업 목적으로 2001년 4월 18일에 설립되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

| 본사주소 | 경상남도 사천시 사남면 공단1로 23-65 |

| 전화번호 | 055-850-7639 / 02-2071-2300 |

| 홈페이지 | http://www.astk.co.kr |

| * | 당사는 보고서 작성기준일 이후인 2024년 8월 12일 이사회를 통해 본점소재지이전(기존: 경상남도 사천시 사남면 공단1로 23-65, 변경후: 경상남도 사천시 용현면 종포산단로 133)을 결의하였습니다. |

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

| * | 당사는 신고서 체줄일 현재 「중견기업 성장촉진 및 경쟁력 강화에 관한 특별법」 제2조에 따라 중견기업에 해당합니다. |

6. 주요 사업의 내용

⑴ 회사가 영위하는 목적사업

| 목적사업 | 비고 |

| 1. 항공기, 우주선, 위성체, 발사체, 치공구 및 동 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업 1. 항공 전자 장비 및 동 부품의 설계, 제조, 판매 1. 항공기 정비업, 임대업, 위탁판매업, 운송업 1. 기관 구내식당업 1. 위 각호에 부대하는 사업 일체 |

영위사업 |

| 1. 자동차 부품 제조업 1. 복합소재사업 1. 제품설계, 산업인력교육, 훈련 및 기술 용역업 1. 해외건설업, 무역업 및 동 대행업 1. 기술 용역업 1. 부동산 임대업 및 매매업 |

비영위사업 |

⑵ 당사는 우수한 연구 및 기술인력을 바탕으로 항공기 기체부품을 기술 개발, 제조하여 국내외에 공급하고 있습니다. 또한 2024년 6월 28일 종속회사 ㈜에이에스티지와 소규모 합병이 완료되어 ㈜에이에스티지가 보유한 사업인 항공기용 조립부품 및 치공구 생산역량까지 확보하였으며, 이를 통해 거래처 확대를 위한 기반을 다져가고 있습니다.

주요 사업의 내용에 대한 보다 자세한 사항은 동 보고서의 「Ⅱ. 사업의 내용」을 참조하시기 바랍니다.

7. 신용평가에 관한 사항

1) 당사는 2023년 6월 22일에 한국기업평가㈜, 2023년 6월 23일에 나이스신용평가㈜로부터 평가 등급을 받았으며, 신용평가등급은 BB-입니다.

당사는 2023년 7월 14일 한국기업평가㈜와 나이스신용평가㈜로부터 평가 등급을 재평가 받았으며, 신용평가등급은 CCC입니다.

2) 신용등급체계 및 부여의미

| 신용등급체계 | 부여의미 |

| AAA | 원리금 지급 확실성이 최고수준이며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지않을 만큼 안정적임 |

| AA | 원리금 지급 확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가있음 |

| A | 원리금 지급 확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| BBB | 원리금 지급 확실성은 인정되지만 장래 환경변화로 전반적인 채무상환능력이 저하될 가능성이 있음 |

| BB | 원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성면에서는 투기적 요소가 내포되어 있음 |

| B | 원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현단계에서 단언할 수 없음 |

| CCC | 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CC | 채무불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음 |

| C | 채무불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨 |

| D | 원금 또는 이자가 지급불능 상태에 있음 |

| * | 상기 신용등급체계는 AA등급부터 CCC등급까지는 등급내의 상대적인 우열에 따라 '+' 또는 '-' 기호가 첨부됩니다. |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2014.12.24 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

1. 회사의 연혁

공시대상기간 중 회사의 주된 변동내용은 아래 표와 같습니다.

|

No. |

일자 |

내용 |

| 1 | 2020년 12월 | 타법인 주식 및 출자증권 처분결정(오르비텍 4,494,759주) |

| 2 | 2021년 01월 | 신주인수권부사채권 발행 (제9회차 무기명식 이권부 무보증 공모 분리형 신주인수권부사채, 300억원) |

| 3 | 2021년 09월 | B737 Section48 500호기 출하 |

| 4 | 2022년 01월 | 신주인수권부사채 발행 (제11회차 무기명식 이권부 무보증 공모 분리형 신주인수권부사채, 400억원) |

| 5 | 2022년 03월 | 에어버스 협력업체 승인 리스트(Approved Supplier List, ASL) Tier1 공급업체 선정 |

| 6 | 2022년 04월 | B737MAX Section48 주요 부품 및 구조물 공급계약 체결(Turkish Aerospace Industries,INC) |

| 7 | 2022년 08월 | B777-300 Structure Kit 공급계약 체결(ISRAEL Aerospace Industries LTD.) |

| 8 | 2022년 12월 | 제3자 배정 유상증자 결정(발행가액 4,415원, 신주 15,855,039주) |

| 9 | 2022년 12월 | 제6회 전환사채발행결정(권면총액 : 400억, 최초전환가액 : 4,465원) |

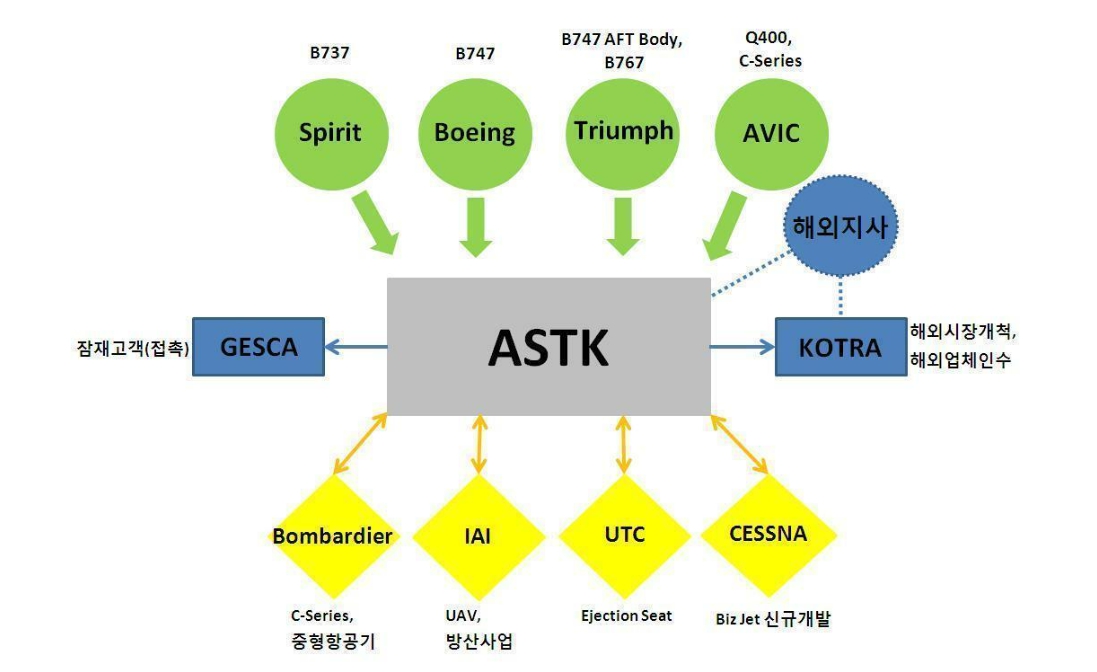

| 10 | 2022년 12월 | 최대주주 변경을 수반하는 주식양수도 계약 체결(양도인 : 김희원, 양수인 : 연합자산관리) |

| 11 | 2023년 03월 | 타법인 주식 및 출자증권 취득결정(주식회사 에이에스티지 2,837,434주) |

| 12 | 2023년 03월 | 타법인 주식 및 출자증권 취득결정(주식회사 에이에스티지 2,680,000주) |

| 13 | 2023년 03월 | 제3자 배정 유상증자 주금 납입(69,999,997,185원) |

| 14 | 2023년 03월 | 최대주주 변경(알파에어로 유한회사) |

| 15 | 2023년 04월 | 전환사채 발행 (제6회 무기명식 이권부 무보증 사모 전환사채, 400억원) |

| 16 | 2023년 07월 | 채권은행 등의 관리절차(워크아웃) 개시 신청 |

| 17 | 2023년 12월 | 기업개선계획 이행 약정(MOU)체결 (주채권은행 : 한국산업은행) |

| 18 | 2024년 02월 | 대표이사 변경 (변경후 : 김두일) |

| 19 | 2024년 03월 | 제 7, 8, 9회 전환사채 발행 (제7회 525억원, 제8회 500억원, 제9회 560억원) |

| 20 | 2024년 03월 | 제 3자배정 유상증자 발행 (1차 : 72,825백만원, 2차 : 55,000백만원) |

| 21 | 2024년 04월 | 제 10, 11, 12회 전환사채 발행 (제10회 360억원, 제11회 250억원, 제12회 300억원) |

| 21 | 2024년 03월 | 감자결정 : 前 최대주주 김희원 前 대표이사 소유주식 368,950주에 대해 불균등 무상감자 |

| 22 | 2024년 05월 | 브라질 항공기 제조사 엠브라에르(Embraer)와 군용수송기 C390 부품 공급계약 체결(방산부문 첫 진출) |

| 23 | 2024년 06월 | 보잉 부품공급사 스피릿에어로시스템(Spirit Aerosystems)와 Section48 등 공급 계약 진행 |

| 24 | 2024년 06월 | 종속회사 에이에스티지와의 소규모합병 종료 |

2. 회사의 본점소재지 및 그 변경

| 일 자 | 본점소재지 | 비 고 |

| 2000년 12월 15일 | 사천시 사남면 월성리 422 | - |

| 2011년 10월 31일 | 경상남도 사천시 사남면 공단1로 23-65 | 도로명주소 |

| * | 보고기간 이후인 2024년 8월 12일 당사는 본점주소를 기존 경상남도 사천시 사남면 공단1로 23-65에서 경상남도 사천시 용현면 종포산단로 133으로 변경하였습니다. |

3. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.30 | 정기주총 | 사내이사 권동혁 | 기타비상무이사 김대현 | 사내이사 손재현 |

| 2022.03.29 | 정기주총 | 사내이사 김낙현 사외이사 이수용 |

사내이사 김희원 감사 박재구 |

사내이사 권동혁 사외이사 이경태 |

| 2022.03.29 | - | - | 대표이사 김희원 | - |

| 2023.03.31 | 정기주총 | 사내이사 이영진 사외이사 신동훈 기타비상무이사 김두일 감사 이성권 |

- | - |

| 2023.07.10 | - | - | - | 사내이사 이영진 |

| 2024.02.29 | 임시주총 | 사내이사 김두일 | - | - |

| 2024.03.29 | - | - | - | 사내이사 김희원 |

| * | 제20기 정기주주총회(2021.03.30)에서 감사 박재구를 재선임하고자 하였으나, 의결정족수가 미달되어 부결되었습니다. |

| * | 제10차 이사회(2022.03.29)에서 사내이사 김희원이 대표이사로 재선임되었습니다. |

| * | 제22기 정기주주총회(2023.03.31)에서 기존 사내이사 김낙현, 감사 박재구가 일신상의 사유로 사임하였으며, 사내이사 이영진, 기타비상무이사 김두일, 사외이사 신동훈, 감사 이성권이 신규 선임되었습니다. |

| * | 제8차 이사회(2024.02.29)에서 기존 대표이사 김희원이 일신상의 사유로 대표이사직을 사임하고 사내이사 김두일이 대표이사로 선임되었습니다. |

4. 최대주주의 변동

-공시대상기간 동안 최대주주의 변동은 없습니다.

5. 상호의 변경

-공시대상기간 동안 상호의 변경은 없습니다.

6. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

-공시대상기간 동안 해당사항이 없습니다.

7. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

(1) 타법인 주식 및 출자증권 처분결정(2020.12.07)

당사는 2020년 12월 07일 이사회 결의를 통하여 타법인 주식 처분과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜오르비텍 |

| 주요사업 | 방사선안전관리 및 기술검사 |

| 발행주식수 | 23,790,573주 |

| 처분주식수 | 4,494,759주 |

| 처분금액 | 23,404,098,000원 |

| 처분후 소유주식수 | - |

| 처분목적 | 재무제표 개선 및 유동성 확보 |

| 처분일자 | 2021년 02월 05일 |

| 계약상대방 | ㈜엔포인트인베스트먼트, ㈜성진홀딩스 |

| * | 상기 표는 타법인 주식 및 출자증권 처분결정 정정신고 후 최종 확정된 내용을 나타냅니다.(2021.01.07) |

(2) 신주인수권부사채권발행결정(2020.12.18)

당사는 2020년 12월 18일 이사회 결의를 통하여 제9회 무보증 신주인수권부사채 발행을 아래와 같이 결정하였습니다.

| 구 분 | 내 용 | |

| 사채의 권면총액 | 30,000,000,000원 | |

| 자금조달의 목적 | 운영자금, 채무상환자금 | |

| 사채의 이율 | 표면이자율 1.0% / 만기이자율 3.0% | |

| 사채만기일 | 2024년 01월 19일 | |

| 이자지급방법 | 매3개월마다 표면이율을 적용한 연간 이자의 1/4씩 분할 지급 | |

| 원금상환방법 | 1. 만기상환 : 2024년 1월 19일까지 보유하고 있는 본 사채의 원금에 대하여는 2024년 01월 19일에 원금의 106.2537% 일시상환(원미만 절사) 2. 조기상환청구 : 발행일로부터 12개월(2022년 01월 19일)이 경과하는 날 및 그 이후 3개월마다 조기상환을 청구할 수 있음. |

|

| 사채발행방법 | 공모 | |

| 신주인수권 | 행사비율 | 100% |

| 행사가액 | 5,178원 | |

| 종류 | ㈜아스트 기명식 보통주 | |

| 주식수 | 5,793,742주 | |

| 권리행사 기간 |

2021년 04월 19일 ~ 2023년 12월 19일 | |

| 최저 조정가액 |

3,625원 | |

| 청약일 | 2021년 01월 14일 | |

| 납입일 | 2021년 01월 19일 | |

| 대표주관회사 | KB증권 | |

| * | 상기 표는 신주인수권부사채발행결정 정정신고 후 최종 확정된 내용을 나타냅니다.(2021.01.12) |

주)상기 신주인수권부사채권은 2024년 3월 13일 만기상환 완료하였습니다.

(3) 신주인수권부사채권발행결정(2021.12.15)

당사는 2021년 12월 15일 이사회 결의를 통하여 제11회 무보증 신주인수권부사채 발행을 아래와 같이 결정하였습니다.

| 구 분 | 내 용 | |

| 사채의 권면총액 | 40,000,000,000원 | |

| 자금조달의 목적 | 채무상환자금, 기타자금 | |

| 사채의 이율 | 표면이자율 1.0% / 만기이자율 3.0% | |

| 사채만기일 | 2025년 01월 13일 | |

| 이자지급방법 | 매3개월마다 표면이율을 적용한 연간 이자의 1/4씩 분할 지급 | |

| 원금상환방법 | 1. 만기상환 : 2025년 1월 13일까지 보유하고 있는 본 사채의 원금에 대하여는 2025년 01월 13일에 전자등록금액의 106.2537% 일시상환(원미만 절사) 2. 조기상환청구 : 발행일로부터 1.5년(2023년 07월 13일)이 경과하는 날 및 그 이후 3개월마다 조기상환을 청구할 수 있음. |

|

| 사채발행방법 | 공모 | |

| 신주인수권 | 행사비율 | 100% |

| 행사가액 | 5,657원 | |

| 종류 | ㈜아스트 기명식 보통주 | |

| 주식수 | 7,070,885주 | |

| 권리행사 기간 |

2022년 04월 13일 ~ 2024년 12월 13일 | |

| 최저 조정가액 |

3,960원 | |

| 청약일 | 2022년 01월 10일 | |

| 납입일 | 2022년 01월 13일 | |

| 대표주관회사 | 유진투자증권㈜ | |

상기 신주인수권부사채의 행사가액은 2024년 04월 12일 시가를 하회하는 10, 11, 12회 전환사채 발행으로 최종 500원으로 조정되었습니다.

상기 신주인수권부사채권은 2024년 2월 8일 상환 완료하였습니다.

(4) 제3자 배정 유상증자 결정(2022.12.23)

당사는 2022년 12월 23일 이사회 결의를 통하여 연합자산관리㈜를 대상으로 제3자 배정 유상증자 결정을 하였고, 2023년 03월 08일 연합자산관리㈜가 업무집행사원으로 운용하는 기관전용 사모투자 합자회사의 투자목적 회사인 알파에어로 유한회사로 계약지위권을 이전하였습니다.

| 구 분 | 내 용 |

| 신주의 종류 | 기명식 보통주 |

| 신주의 수 | 15,855,039주 |

| 1주당 액면가액 | 500원 |

| 증자전 발행주식 총수 | 26,354,979주 |

| 자금조달 목적 | 운영자금, 채무상환자금, 기타자금 |

| 자금조달 금액 | 69,999,997,185원 |

| 증자방식 | 제3자 배정증자 |

| 신주 발행가액 | 4,415원 |

| 납입일 | 2023년 03월 10일 |

| 신주의 상장일 | 2023년 03월 24일 |

| 증권신고서 제출대상 여부 | 아니오 |

| 제출을 면제받은 경우 그 사유 | 증권의 발행 및 공시등에 관한 규정 제2-2조 제2항 제1호에 따른 면제(사모, 1년간 한국예탁결제원에 전량 보호예수) |

알파에어로 유한회사는 2023년 03월 10일 제3자 배정 유상증자 주금 납입을 특이사항 없이 완료함에 따라 당사 최대주주로 변경되었습니다.

(5) 전환사채권 발행결정(2022.12.23)

당사는 2022년 12월 23일 이사회 결의를 통하여 연합자산관리㈜를 발행 대상자로 제6회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였고, 2023년 03월 08일 연합자산관리㈜가 업무집행사원으로 운용하는 기관전용 사모투자 합자회사의 투자목적 회사인 알파에어로 유한회사로 사채계약상 인수인 지위를 이전하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 40,000,000,000원 |

| 자금조달의 목적 | 운영자금 |

| 사채의 이율 | 표면이자율 5.0% / 만기이자율 8.0% |

| 사채만기일 | 2027년 04월 14일 |

| 전환비율 | 100% |

| 전환가액 | 4,654원 |

| 전환청구기간 | 2024년 04월 14일 ~ 2027년 03월 14일 |

| 청약일 | 2022년 12월 23일 |

| 납입일 | 2023년 04월 14일 |

| 발행 대상자 | 알파에어로 유한회사 |

알파에어로 유한회사는 2023년 04월 14일 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

상기 전환사채는 2024년 3월 12일 제3자배정 유상증자(출자전환) 납입금으로 상계 납입되었습니다.

(6) 타법인 주식 및 출자증권 취득결정(2023.03.03)

당사는 2023년 03월 03일 이사회 결의를 통하여 타법인 주식 취득과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜에이에스티지 |

| 주요사업 | 항공기 부품 제조업 |

| 발행주식수 | 20,622,222주 |

| 취득주식수 | 2,837,434주 |

| 취득금액 | 12,092,885,550원 |

| 취득후 소유주식수 | 17,724,222주 |

| 취득목적 | 종속회사 지분 확보를 통한 지배권 강화 |

| 취득예정일자 | 2023년 03월 17일 |

| 계약상대방 | 나우 그로쓰 캐피탈 사모투자합자회사외 14개 매도자 |

상기 종속회사 주식 취득은 2023년 03월 17일 주금 납입이 특이사항 없이 완료됨에 따라 거래가 종결되었습니다.

(7) 타법인 주식 및 출자증권 취득결정(2023.03.06)

당사는 2023년 03월 06일 이사회 결의를 통하여 타법인 주식 취득과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜에이에스티지 |

| 주요사업 | 항공기 부품 제조업 |

| 발행주식수 | 20,622,222주 |

| 취득주식수 | 2,680,000주 |

| 취득금액 | 12,654,000,000원 |

| 취득후 소유주식수 | 20,404,222주 |

| 취득목적 | 종속회사 지분 확보를 통한 지배권 강화 |

| 취득예정일자 | 2023년 03월 17일 |

| 계약상대방 | 유니온차세대전략산업 육성 투자조합외 2개 매도자 |

상기 종속회사 주식 취득은 2023년 03월 17일 주금 납입이 특이사항 없이 완료됨에 따라 거래가 종결되었습니다.

(8) 타법인 주식 및 출자증권 취득결정(2023.03.06)

당사는 2023년 03월 06일 이사회 결의를 통하여 타법인 주식 취득과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜에이에스티지 |

| 주요사업 | 항공기 부품 제조업 |

| 발행주식수 | 20,622,222주 |

| 취득주식수 | 2,680,000주 |

| 취득금액 | 12,654,000,000원 |

| 취득후 소유주식수 | 20,404,222주 |

| 취득목적 | 종속회사 지분 확보를 통한 지배권 강화 |

| 취득일자 | 2023년 03월 17일 |

| 계약상대방 | 유니온차세대전략산업 육성 투자조합외 2개 매도자 |

상기 종속회사 주식 취득은 2023년 03월 17일 주금 납입이 특이사항 없이 완료됨에 따라 거래가 종결되었습니다.

(9) 타법인 주식 및 출자증권 취득결정(2023.11.13)

당사는 2023년 11월 13일 이사회 결의를 통하여 타법인 주식 취득과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜카프에어로 |

| 주요사업 | 항공기 부품 제조업 |

| 발행주식수 | 10,000주 |

| 취득주식수 | 5,100주 |

| 취득금액 | 25,500,000원 |

| 취득후 소유주식수 | 10,000주 |

| 취득목적 | 종속회사 지분 확보를 통한 완전 자회사 설립 |

| 취득일자 | 2023년 11월 14일 |

| 계약상대방 | 카프마이크로 |

상기 종속회사 주식 취득은 주금 납입으로 카프마이크로 앞 대여금 25,500,000원을 카프마이크로가 보유한 카프에어로 지분 51%(5,100주)와 상계하여 특이사항 없이 완료됨에 따라 거래가 종결되었습니다.

(10) 감자결정(2024.02.14)

당사는 결손금 보전 및 재무구조 개선을 목적으로 2024년 02월 14일 이사회 결의를 통하여 前 최대주주인 김희원 前 대표이사 보유주식을 아래와 같이 불균등 감자하기로 결정하였습니다.

| 구 분 | 내 용 |

| 주주명 | 김희원 |

| 보유주식수 | 372,676주 |

| 소각주식수 | 368,950주 |

| 소각방식 | 불균등 무상소각 |

| 감자 전/후 자본금 | 감자전 94,237,780,000원 / 감자후 94,053,305,000원 |

| 감자 전/후 발행주식수 | 187,971,560주/ 187,602,610주 |

| 감자기준일 | 2024년 3월 15일 |

| 상장일 | 2024년 04월 01일 |

상기 감자는 당사 보통주식 0.87%비율로서 매매거래정지 기간(2024년 3월 14일~2024년 3월 29일)을 거쳐 이상없이 진행되었습니다.

(11) 제3자 배정 유상증자 결정(2024.03.04)

당사는「기업구조조정촉진법」에 의하여 금융채권자협의회공동관리절차가 진행 중인 기업으로서 금융채권자협의회 출자전환결의 가결에 따라 2024년 03월 04일 이사회 결의를 통하여 한국산업은행 외 6개 금융채권기관을 대상으로 제3자 배정 유상증자 결정을 하였습니다.

| 구 분 | 내 용 |

| 신주의 종류 | 기명식 보통주 |

| 신주의 수 | 145,650,000주 |

| 1주당 액면가액 | 500원 |

| 증자전 발행주식 총수 | 42,290,392주 |

| 자금조달 목적 | 채무상환자금 |

| 자금조달 금액 | 72,825,000,000원 |

| 증자방식 | 제3자 배정증자 |

| 신주 발행가액 | 500원 |

| 납입일 | 2024년 03월 12일 |

| 신주의 상장일 | 2024년 04월 09일 |

| 증권신고서 제출대상 여부 | 아니오 |

| 제출을 면제받은 경우 그 사유 |

전매제한조치 |

2024년 03월 12일 제3자 배정 유상증자 주금 납입을 금융채권 당사자의 합의를 통해 출자전환 채무상계로 100% 납입이 완료되었습니다. 상기 유상증자로 인하여 발행주식 총수는 42,290,392주에서 187,940,392주로 증가하였으며, 제3자 배정으로 상장되는 신주 145,650,000주는 2024년 04월 09일부터 2025년 04월 08일까지 한국예탁결제원에 전량 보호예수 되었습니다.

(12) 전환사채권 발행결정(2024.3.4)

당사는 2024년 03월 04일 이사회 결의를 통하여 당사 최대주주인 알파에어로 유한회사를 발행 대상자로 제7회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 52,500,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 3.0% / 만기이자율 3.0% |

| 사채만기일 | 2054년 03월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2027년 09월 13일 ~ 2054년 02월 12일 |

| 청약일 | 2024년 03월 04일 |

| 납입일 | 2024년 03월 12일 |

| 발행 대상자 | 알파에어로 유한회사 |

알파에어로 유한회사는 2024년 03월 12일 당사에 대한 장기차입금 채무상계 동의로 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(13) 전환사채권 발행결정(2024.3.4)

당사는 2024년 03월 04일 이사회 결의를 통하여 유앤아이대부 유한회사를 발행 대상자로 제8회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 50,000,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 1.5% / 만기이자율 1.5% |

| 사채만기일 | 2054년 03월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2027년 09월 13일 ~ 2054년 02월 12일 |

| 청약일 | 2024년 03월 04일 |

| 납입일 | 2024년 03월 12일 |

| 발행 대상자 | 유앤아이대부 유한회사 |

유앤아이대부 유한회사는 2024년 03월 12일 당사에 대한 대여금채권의 채무상계 동의로 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(14) 전환사채권 발행결정(2024.3.6)

당사는 2024년 03월 06일 이사회 결의를 통하여 유진신영기업구조혁신기업재무안정사모투자 합자회사외 4개 기관을 발행 대상자로 제9회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 56,000,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 1.0% / 만기이자율 5.5% |

| 사채만기일 | 2027년 09월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2025년 03월 13일 ~ 2027년 08월 12일 |

| 청약일 | 2024년 03월 06일 |

| 납입일 | 2024년 03월 12일 |

| 발행 대상자 | 유진신영기업구조혁신기업재무안정사모투자 합자회사외 4개 기관 |

유진신영기업구조혁신기업재무안정사모투자 합자회사외 4개 기관은 2024년 03월 12일 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(15) 제3자 배정 유상증자 결정(2024.03.19)

당사는「기업구조조정촉진법」에 의하여 금융채권자협의회공동관리절차가 진행 중인 기업으로서 금융채권자협의회 출자전환결의 가결에 따라 2024년 03월 19일 이사회 결의를 통하여 당사 최대주주인 알파에어로 유한회사를 대상으로 제3자 배정 유상증자 결정을 하였습니다.

| 구 분 | 내 용 |

| 신주의 종류 | 기명식 보통주 |

| 신주의 수 | 110,000,000주 |

| 1주당 액면가액 | 500원 |

| 증자전 발행주식 총수 | 187,602,610주 |

| 자금조달 목적 | 운영자금 |

| 자금조달 금액 | 55,000,000,000원 |

| 증자방식 | 제3자 배정증자 |

| 신주 발행가액 | 500원 |

| 납입일 | 2024년 03월 27일 |

| 신주의 상장일 | 2024년 04월 19일 |

| 증권신고서 제출대상 여부 | 아니오 |

| 제출을 면제받은 경우 그 사유 |

전매제한조치 |

2024년 03월 27일 제3자 배정 유상증자 주금을 알파에어로 유한회사에서 100% 납입 하여 특이사항없이 완료되었습니다. 상기 유상증자로 인하여 발행주식 총수는 187,602,610주에서 297,602,610주로 증가하였으며, 제3자 배정으로 상장되는 신주 110,000,000주는 2024년 04월 19일부터 2025년 04월 18일까지 한국예탁결제원에 전량 보호예수 되었습니다.

(16) 전환사채권 발행결정(2024.3.29)

당사는 2024년 03월 29일 이사회 결의를 통하여 하나에버베스트기업재무안정사모투자합자회사외 2개 기관을 발행 대상자로 제10회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 36,000,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 1.0% / 만기이자율 5.5% |

| 사채만기일 | 2027년 10월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2025년 04월 13일 ~ 2027년 09월 12일 |

| 청약일 | 2024년 03월 29일 |

| 납입일 | 2024년 04월 12일 |

| 발행 대상자 | 하나에버베스트기업재무안정사모투자합자회사외 2개 기관 |

하나에버베스트기업재무안정사모투자합자회사외 2개 기관은 2024년 04월 12일 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(17) 전환사채권 발행결정(2024.3.29)

당사는 2024년 03월 29일 이사회 결의를 통하여 당사 최대주주인 알파에어로 유한회사를 발행 대상자로 제11회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 25,000,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 3.0% / 만기이자율 3.0% |

| 사채만기일 | 2054년 4월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2027년 09월 13일 ~ 2054년 03월 12일 |

| 청약일 | 2024년 03월 29일 |

| 납입일 | 2024년 04월 12일 |

| 발행 대상자 | 알파에어로 유한회사 |

알파에어로 유한회사는 2024년 04월 12일 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(18) 전환사채권 발행결정(2024.3.29)

당사는 2024년 03월 29일 이사회 결의를 통하여 당사 최대주주인 알파에어로 유한회사를 발행 대상자로 제12회 무기명식 이권부 무보증 사모 전환사채 발행을 결정하였습니다.

| 구 분 | 내 용 |

| 사채의 권면총액 | 30,000,000,000원 |

| 자금조달의 목적 | 채무상환자금 |

| 사채의 이율 | 표면이자율 3.0% / 만기이자율 3.0% |

| 사채만기일 | 2054년 4월 12일 |

| 전환비율 | 100% |

| 전환가액 | 500원 |

| 전환청구기간 | 2027년 09월 13일 ~ 2054년 03월 12일 |

| 청약일 | 2024년 03월 29일 |

| 납입일 | 2024년 04월 12일 |

| 발행 대상자 | 알파에어로 유한회사 |

알파에어로 유한회사는 2024년 04월 12일 전환사채의 사채금 납입을 특이사항 없이 완료하였습니다.

(19) 회사 합병결정(2024.4.24)

당사는 2024년 04월 24일 이사회 결의를 통하여 당사 종속회사인 주식회사 에이에스티지와 합병을 결정하였습니다.

| 구 분 | 내 용 |

| 합병방법 |

코스닥시장 상장법인인 주식회사 아스트가 주권비상장법인인 주식회사 에이에스티지를흡수합병함. - 존속회사(합병법인): 주식회사 아스트 - 소멸회사(피합병법인) : 주식회사 에이에스티지 ※ 합병 후 존속회사의 상호: 주식회사 아스트 |

| 합병형태 | 소규모합병 |

| 합병의 중요영향 및 효과 | (1) 회사의 경영에 미치는 영향 본 합병 완료시 주식회사 아스트는 존속회사로 계속 남아있고, 피합병법인인 주식회사 에이에스티지는 합병 후 소멸할 예정임. 피합병회사인 주식회사 에이에스티지의 최대주주는 주식회사 아스트로 지분 100.00%를 소유하고 있음. - 합병회사 주식회사 아스트는 피합병회사 주식회사 에이에스티지를 합병비율 1:0 으로 무증자 흡수합병 하므로 금번 합병을 통한 신주발행은 없으며, 합병 이후에도 지분 구조 변경은 없음. (2) 회사 재무 및 영업에 미치는 영향 합병회사와 피합병회사의 합병을 통하여 조직과 인력의 운영 효율성을 높이고 상호보완을 통한 경쟁력 강화 및 시너지 효과가 예상되며, 또한 자원 통합으로 인한 경영의 효율성 증대로 재무 및 영업에 긍정적 효과를 가져올 것으로 기대함. |

| 합병비율 | 주식회사 아스트 : 주식회사 에이에스티지 = 1.0000000 : 0.0000000 (무증자 합병) |

| 합병기일 | 2024.06.28 |

| 합병등기일 | 2024.07.05 |

당사는 2024년 06월 28일 이사회를 통해 합병종료보고를 진행하고 2024년 07월 05일 등기를 완료하여 특이사항 없이 합병을 완료하였습니다.

(20) 타법인 주식 및 출자증권 취득결정(2024.05.16)

당사는 2024년 5월 16일 이사회 결의를 통하여 타법인 주식 취득과 관련하여 아래와 같이 결정하였습니다.

| 구 분 | 내 용 |

| 회사명 | ㈜카프에어로 |

| 주요사업 | 항공기 부품 제조업 |

| 발행주식수 | 890,000주 |

| 취득주식수 | 890,000주 |

| 취득금액 | 4,450,000,000원 |

| 취득후 소유주식수 | 900,000주 |

| 취득목적 | 종속회사 지분 확보를 통한 완전 자회사 설립 |

| 취득일자 | 2024년 5월 16일 |

| 계약상대방 | 카프마이크로 |

상기 종속회사 주식 취득은 주금 납입으로 카프마이크로 주주배정유상증자 현금 취득 30억원, 출자전환 대여금 5.5억원, 전환사채 전환청구 9억원을 납입 및 상계하여특이사항 없이 완료됨에 따라 거래가 종결되었습니다. 이에 따라 당사는 당반기말 현재 ㈜카프에어로의 발행주식 총수의 100.00%인 900,000주를 소유하고 있습니다.

3. 자본금 변동사항

1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제24기 (당반기말) |

제23기 전기말 |

제22기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 321,280,050 | 42,290,392 | 26,284,487 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 160,640,025,000 | 21,145,196,000 | 13,142,243,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 160,640,025,000 | 21,145,196,000 | 13,142,243,500 |

| * | 당반기중 신주인수권부사채(BW)의 신주인수권 행사에 따라 27,757,849주가 추가 상장되었습니다. ◎ 11회 신주인수권부사채 : 21,748,238주(2024년 4월), 1,909,560주(2024년 5월) |

4. 주식의 총수 등

당사는 본 보고서 작성 기준일(2024.06.30) 현재 발행할 주식의 총수는 보통주 1,000,000,000주이며 현재까지 발행한 주식의 총수는 보통주 321,649,000주입니다.

당사는 2012년 2월 22일부터 2012년 10월 24일까지 4회에 걸쳐 전환상환우선주를 3,678,040주 발행하였으며, 이익상환 및 보통주로 전환이 모두 완료됨에 따라 본 보고서 작성기준일 현재 보통주 이외의 주식은 없습니다.

1. 주식의 총수 현황

| (기준일 : | 2024.06.30 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,000,000,000 | - | 1,000,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 321,649,000 | 3,678,040 | 325,327,040 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 368,950 | 3,678,040 | 4,046,990 | - | |

| 1. 감자 | 368,950 | - | 368,950 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | 504,000 | 504,000 | - | |

| 4. 기타 | - | 3,174,040 | 3,174,040 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 321,280,050 | - | 321,280,050 | - | |

| Ⅴ. 자기주식수 | 133,397 | - | 133,397 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 321,146,653 | - | 321,146,653 | - | |

2. 자기주식 취득 및 처분 현황

| (기준일 : | 2024.06.30 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 133,397 | - | - | - | 133,397 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 133,397 | - | - | - | 133,397 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 133,397 | - | - | - | 133,397 | - | ||

| - | - | - | - | - | - | - | |||

3. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024.06.30 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2019.08.06 | 2020.05.04 | 1,000,000,000 | 258,230,040 | 25.82 | 0 | - | 2019.11.08 |

| 신탁 해지 | 2019.08.06 | 2020.05.04 | 1,000,000,000 | 986,909,510 | 98.69 | 0 | - | 2020.05.04 |

4. 종류주식 발행현황

-공시대상기간 동안 해당사항이 없습니다.

5. 발행 이후 전환권 행사가 있을 경우

-공시대상기간 동안 해당사항이 없습니다.

5. 정관에 관한 사항

1. 최근 정관 개정일

| 당사 정관의 최근 개정일은 2023년 12월 15일(제23기 임시주주총회), 2022년 12월 05일(제22기 임시주주총회), 2022년 03월 29일(제21기 정기주주총회) 입니다. |

2. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023.12.15 | 제23기 임시주주총회 | 제2조, 제 5조, 제10조, 제17조, 제18조, 부칙3조 | - 사업목적 확대 - 발행할 주식량 한도 조정 - 신주배정에 관한 조항 신설 - 발행할 사채의 액면총액 조정(CB) - 발행할 사채의 액면총액 조정(BW) - 사채 전자등록에 관한 사항 신설 - 부칙 시행일 문구정비 |

| 2022.12.05 | 제22기 임시주주총회 | 제2조, 제9조, 제10조, 제11조,제17조, 제18조, | -발행할 주식량 한도 조정 -상법 개정에 따른 문구 수정 -의결권 있는 우선주식의 발행 및 우선배당에 관한 문구 수정 -전환청구의 주체를 명확하게 하기 위한 문구 수정 -신주의 범위 문구 수정 -배당기산일에 대한 조항 신설 -주식매수선택권 행사에 따른 주식의 종류를 명확하게 하기 위한 문구 수정 -사채의 액면 총액 조정 및 내용 정비를 위한 문구 수정 |

| 2022.03.29 | 제21기 정기주주총회 | 제2조, 제5조, 제8조, 제10조, 제12조, 제14조, 제15조, 제16조, 제17조, 제19조, 제20조, 제32조, 제33조, 제45조, 제51조, 제52조, 제54조, 제55조 | - 사업목적 구체화 및 확대 - 발행할 주식의 총수 변경 - 전자등록 의무화에 따른 주권의 종류 삭제 및 관련 근거 신설 - 주식 등의 전자등록 의무화에 따른 주식사무처리 변경내용 반영 - 정기주주총회 개최시기의 유연성 확보 - 상업등기선례에 따라 이사회에서 사내이사와 기타 비상무이사를 구분하여 선임할 수 있는 근거 신설 - 전자투표 도입시 감사선임의 주주총회 결의요건 완화에 대한 내용 반영 - 감사 선임 또는 해임시 의결권 제한에 관한 내용을 반영 - 주식회사 등의 외부감사에 관한 법률 제10조에 따라 외부감사인 선정권한의 개정 내용 반영 - 동등배당 원칙 명시 - 기타 문구정비 및 표준정관 반영 |

3. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 항공기, 우주선, 위성체, 발사체, 치공구 및 동 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업 | 영위 |

| 2 | 항공 전자 장비 및 동 부품의 설계, 제조, 판매 | 영위 |

| 3 | 항공기 정비업, 임대업, 위탁판매업, 운송업 | 영위 |

| 4 | 자동차 부품제조업 | 미영위 |

| 5 | 복합소재사업 | 미영위 |

| 6 | 제품설계, 산업인력교육, 훈련 및 기술 용역업 | 미영위 |

| 7 | 해외건설업, 무역업 및 동 대행업 | 미영위 |

| 8 | 기술 용역업 | 미영위 |

| 9 | 부동산 임대업 및 매매업 | 미영위 |

| 10 | 기관 구내식당업 | 영위 |

| 11 | 위 각호에 부대하는 사업 일체 | 영위 |

4. 정관상 사업목적 변경 내용

⑴ 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023.12.15 | - |

1. 기관 구내식당업 |

| 추가 | 2022.03.29 | - |

1. 복합소재사업 1. 제품설계, 산업인력교육, 훈련 및 기술 용역업 1. 해외건설업, 무역업 및 동 대행업 1. 기술 용역업 |

| 수정 | 2022.03.29 |

1. 항공기부품, 치공구 제작 및 조립업 1. 부품 및 소재 수출입업 1. 부동산 임대업 1. 각호에 부대하는 사업 일체 |

1. 항공기, 우주선, 위성체, 발사체, 치공구 및 동 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업 1. 항공 전자 장비 및 동 부품의 설계, 제조, 판매 1. 항공기 정비업, 임대업, 위탁판매업, 운송업 1. 부동산 임대업 및 매매업 1. 위 각호에 부대하는 사업 일체 |

2. 변경 사유

㈀ 변경 취지 및 목적, 필요성

당사는 지난 2023년 12월 15일 제23기 임시주주총회에서 자체 구내식당 운영을 위해 사업목적 항목을 추가 하였습니다.

㈁ 사업목적 변경 제안 주체

신규 사업목적의 추가는 당사의 의사결정 기구인 이사회에서 결정되었으며, 제23기 임시주주총회의 제1호 의안 정관 일부 변경의 건으로 상정하여 원안대로 가결되었습니다.

㈂ 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

사업에 미치는 영향이 없습니다.

(2) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

|

1 |

복합소재사업 |

2022.03.29 |

|

2 |

제품설계, 산업인력교육, 훈련 및 기술 용역업 |

2022.03.29 |

|

3 |

해외건설업, 무역업 및 동 대행업 |

2022.03.29 |

|

4 |

기술 용역업 |

2022.03.29 |

| 5 | 기관 구내식당업 | 2023.12.15 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 기존에 영위하고 있는 사업인 항공기, 우주선, 위성체, 발사체, 치공구 및 동 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업 분야에서 사업목적 추가를 통해 기존 외주 가공업체에 의뢰하고 있는 복합소재사업, 기술 용역업으로 사업 범위를 넓히고자 하였으며, 향후 생산시설 확장과 함께 항공산업에 전문성을 가진 인재의 양성을 위해 제품설계, 산업인력교육, 훈련 및 기술 용역업을 추가하였습니다. 또한, 당사의 주요 거래처가 대부분 해외에 있는 바 해외 생산기지 확대 진출의 교두보 마련 등을 위해 해외건설업, 무역업 및 동 대행업을 추가하였습니다.

기관 구내식당업의 추가는 당사 구내식당을 자체 운영하고 있어 이에 따른 사업목적으로 추가하게 되었습니다.

2.시장의 주요 특성ㆍ규모 및 성장성

항공산업은 생산 측면에서 대규모의 설비투자를 통한 생산시설의 확보가 필수적이고 높은 고정비용으로 인한 “규모의 경제(Economy of Scale)" 효과가 수익성에 미치는 영향이 큰 사업으로 일정 규모 시장의 사전 확보가 경제적 성공을 위해 필수적입니다.

항공기는 생산대수는 적으나 완제품이 매우 고가이며, 지식과 기술, 노동집약 산업이며, 고부가가치 산업입니다. 특히, 제조공정상 자동화 시스템이 어려운 수작업 공정이 많아 사업의 규모에 따라 일자리 창출이 증가되는 산업입니다.

3.신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

해당 사항은 구체적으로 진행된 사항이 없어 기재를 생략합니다.

4.사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

해당 사항은 구체적으로 진행된 사항이 없어 기재를 생략합니다.

5. 기존 사업과의 연관성

신규 사업목적으로 추가된 사업들은 당사가 기존에 영위하고 있는 사업인 항공기, 우주선, 위성체, 발사체, 치공구 및 동 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업의 확장을 위해 확대 개편한 내용으로 기존 사업의 연장선상에 있습니다.

6. 주요 위험

코로나19 이후 빠르게 증가한 여행객 덕분에 항공기 수요 역시 함께 증가해 항공산업의 회복 및 확대를 전망하고 있으나 러시아·우크라이나간 전쟁으로 인해 국제 정세가 불안함과 동시에 인플레이션의 심화에 따른 기준금리 인상, 미국과 중국의 무역 분쟁 등 자국 보호주의는 심화되는 추세를 나타내고 있습니다. 당사는 이러한 불확실한 경영환경 속에 발생될 여러 가지 상황에 대해서 시뮬레이션을 통해 미래의 위험(Risk)을 대비하고 있습니다.

7. 향후 추진계획

당사는 기존에 영위하고 있는 사업인 항공기 부분품에 대한 설계, 제조, 판매, 임대, 개조 및 서비스업에 중점을 둘 계획으로 향후 1년 이내에 추진계획은 없으며 기존사업의 확장으로 생산시설 및 인력 부족 등이 발생 시 신규로 추가한 사업목적의 사업을 추진해 기존의 사업을 확대할 계획입니다.

8. 미추진 사유

당사는 2020년, 2021년 코로나19의 창궐로 인해 기존사업에서 매출액이 급감하였습니다. 2022년부터 다시 하늘길이 열리며 거래처 수주에서 매출이 발생하고 있어 현재는 기존사업의 안정적인 제품 생산과 신규 수주를 위해 영업활동에 집중하고 있습니다.

II. 사업의 내용

1. 사업의 개요

당사는 민항기 동체 제조와 항공기 개조를 주된 사업으로 영위하고 있으며, 연결 종속회사는 ㈜카프에어로(항공기부품 제조업)로 총 1개사로 구성되어 있습니다.

당사의 사업부문별 주요 제품은 다음과 같습니다.

| 사업부문 | 주요제품 | |

| 항공기부품 제조업 |

민항기 제조 | Section 48, Fuselage, Bulkhead, Stringer 등 |

| 항공기 개조 | MDCD 등 | |

⑴ 민항기 제조

민항기 제조 부문은 민항기에 들어가는 부품, 구조물 및 동체를 생산하는 사업부문으로 당반기 매출은 전년 동반기 대비 14.25% 하락한 734억원 이나, 영업손실은 개선되어 전년 동반기 대비 23% 감소 하였습니다.

⑵ 항공기 개조(Conversion)

항공기 개조 부문은 여객기의 화물기 개조에 필요한 화물기용 도어(MDCD : Main Deck Cargo Door) 및 관련 구조물을 제조하여 납품하고 있습니다. 글로벌 화물기 시장의 성장과 함께 화물기 공급 부족이 전망됨에 따라 항공기 개조 부문의 성장을 기대하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 및 서비스

| (단위 : 백만원) |

|

품 목 |

주 요 상 표 |

매 출 액(비율) |

제 품 설 명 |

|

항공기동체 |

Bulkhead |

3,690(5.02%) |

B737 기종에 적용되는 핵심 기체 격막 구조물로서, |

|

Section48 |

18,382(24.99%) |

보잉 社 B737 항공기 후미 동체 부분의 명칭 |

|

|

U/L Deck |

2,582(3.51%) |

항공기 동체의 골격의 주요 구조물 |

|

| Fuselage | 27,031(36.75%) | 엠브라에르社 E-Jet II의 항공기 동체 | |

|

항공기부품 |

Stringer |

1,523(2.07%) |

항공기 동체의 길이 방향의 골격재 부품으로 항공기 동내의 휘어짐을 막아주는 뼈대 |

|

기타 |

Skin, Door(MDCD),APU Door, |

20,351(27.67%) |

Skin: Skin Panel은 항공기 동체 구조물을 중 가장 외곽 부분 |

|

Door(MDCD): Main Deck Cargo Door의 약칭으로 대형항공기 중앙동체 |

|||

|

APU Door: 항공기 후미 보조동력장치 부분의 개폐문 |

|||

| 단순합계 | - | 73,559 | - |

| 내부제거 | - | (112) | - |

| 총합계 | - | 73,447 | - |

| * | 상기 주요 제품 및 서비스는 연결재무제표 기준으로 작성되었습니다. |

3. 원재료 및 생산설비

1. 매입현황

| (단위 : 천원) |

|

매입유형 |

품목 |

구분 |

제24기 반기 | 제23기 | 제22기 |

|

원재료 |

Bulkhead |

국 내 |

92,615 | 382,818 | 135,752 |

|

수 입 |

1,212,996 | 268,213 | 979,326 | ||

|

소 계 |

1,305,611 | 651,031 | 1,115,078 | ||

| Section48 |

국 내 |

1,908,837 | 16,427,650 | 1,253,579 | |

|

수 입 |

19,010,506 | 17,267,815 | 29,892,970 | ||

|

소 계 |

20,919,343 | 33,695,466 | 31,146,549 | ||

| Fuselage |

국 내 |

2,868,776 | 215,904 | 199,987 | |

|

수 입 |

11,694,013 | 17,983,951 | 10,558,665 | ||

|

소 계 |

14,562,789 | 18,199,855 | 10,758,652 | ||

|

AFT BODY |

국 내 |

- | 1,926,526 | - | |

|

수 입 |

- | 778,158 | 427 | ||

|

소 계 |

- | 2,704,683 | 427 | ||

|

기타 |

국 내 |

915,593 | 2,471,235 | 2,181,710 | |

|

수 입 |

22,099,791 | 50,028,271 | 12,212,692 | ||

|

소 계 |

23,015,384 | 52,499,507 | 14,394,402 | ||

| 원재료 합계 |

국 내 |

6,776,654 | 21,424,133 | 3,771,027 | |

|

수 입 |

53,942,437 | 86,326,409 | 53,644,081 | ||

|

소 계 |

60,719,090 | 107,750,542 | 57,415,109 | ||

|

외주 가공비 |

Bulkhead |

국 내 |

2,746,753 | 5,274,406 | 5,591,919 |

| Section48 |

국 내 |

26,558,327 | 48,574,238 | 17,580,214 | |

|

UPPER & LOWER DECK |

국 내 |

3,706,388 | 7,702,944 | 1,083,271 | |

| Fuselage | 국 내 | 28,741,555 | 60,315,774 | 2,170,453 | |

|

AFT BODY |

국 내 |

0 | 27,456 | 150 | |

|

기타 |

국 내 |

10,649,276 | 26,911,934 | 93,756,944 | |

| 외주가공비 합계 | 국 내 | 72,402,298 | 148,806,753 | 120,182,951 | |

| 단순합계 |

국 내 |

79,178,951 | 170,230,886 | 123,953,978 | |

|

수 입 |

53,942,437 | 86,326,409 | 53,644,081 | ||

|

소 계 |

133,121,388 | 256,557,294 | 177,598,059 | ||

| 내부거래 | (40,251,675) | (78,181,483) | (70,807,978) | ||

| 총합계 | 92,869,713 | 178,375,811 | 106,790,081 | ||

| * | 상기 매입현황은 연결재무제표 기준으로 작성하였습니다. |

2. 생산능력 및 생산실적

| (단위 : 백만원) |

|

제 품 |

구 분 |

제24기 반기 | 제23기 | 제22기 |

|

품 목 명 |

금 액 | 금 액 | 금 액 | |

|

Bulkhead |

생산능력 |

4,415 | 17,063 | 8,587 |

|

생산실적 |

3,691 | 12,615 | 6,855 | |

|

가 동 율 |

77% | 74% | 71% | |

|

MDCD |

생산능력 |

1,647 | 10,388 | 6,696 |

|

생산실적 |

873 | 2,316 | 3,959 | |

|

가 동 율 |

50% | 22% | 58% | |

|

Section48 |

생산능력 |

26,617 | 73,167 | 71,182 |

|

생산실적 |

18,383 | 70,534 | 61,089 | |

|

가 동 율 |

66% | 96% | 78% | |

|

Aft Body |

생산능력 |

- | - | - |

|

생산실적 |

- | - | - | |

|

가 동 율 |

N/A | N/A | N/A | |

|

KAI사업 |

생산능력 |

1,800 | 1,200 | 1,200 |

|

생산실적 |

174 | 294 | 332 | |

|

가 동 율 |

10% | 25% | 100% | |

| Fuselage |

생산능력 |

25,192 | 76,713 | 51,821 |

|

생산실적 |

27,037 | 61,216 | 58,288 | |

|

가 동 율 |

100% | 80% | 87% | |

|

기타 |

생산능력 |

28,145 | 23,341 | 39,764 |

|

생산실적 |

23,289 | 22,651 | 28,852 | |

|

가 동 율 |

93% | 97% | 100% |

| * | 생산능력은 당해년도 영업목표에 월별 균등하게 안분하여 설정하였습니다. |

| * | 상기 생산능력 및 생산실적 관련 사항은 당사 내부기준 변경(인력 재배치 및 설비 증감 등)으로 인해 기제출 정기보고서와 일부 상이할 수 있습니다. |

3. 생산설비에 관한 사항

| (단위 : 천원) |

| 자 산 별 | 2024년 반기 | ||||

| 기 초 가 액 | 당기증감 | 당반기상각 | 기말가액 | ||

| 증 가 | 감 소 | ||||

| 토지 | 60,864,739 | - | - | - | 60,864,739 |

| 건물 | 46,370,825 | - | - | 739,411 | 45,631,414 |

| 구축물 | 3,224,878 | 131,990 | - | 140,742 | 3,216,126 |

| 기계장치 | 18,192,064 | 442,139 | - | 1,106,179 | 17,528,024 |

| 차량운반구 | 37,087 | 65,408 | 4,380 | 31,204 | 66,911 |

| 공구와기구 | 6,002,486 | 167,346 | - | 683,768 | 5,486,063 |

| 비품 | 259,641 | 442,485 | - | 108,975 | 593,151 |

| 기타유형자산 | 438,252 | - | - | 6,541 | 431,711 |

| 건설중인 자산 | 5,335,985 | 10,902,279 | 642,337 | - | 15,595,927 |

| 합 계 | 140,725,956 | 12,151,648 | 646,717 | 2,816,820 | 149,414,067 |

| * | 상기 값은 반올림값으로 합계액이 다를 수 있습니다. |

4. 매출 및 수주상황

1. 매출실적

| (단위 : 천원) |

|

매출유형 |

품 목 |

제24기 반기 | 제23기 | 제22기 | |

|

제품 |

Bulkhead |

수 출 |

3,690,734 | 10,604,531 | 6,854,943 |

|

내 수 |

- | - | - | ||

|

소 계 |

3,690,734 | 10,604,531 | 6,854,943 | ||

| Section48 |

수 출 |

18,382,903 | 57,455,005 | 61,089,494 | |

|

내 수 |

- | - | - | ||

|

소 계 |

18,382,903 | 57,455,005 | 61,089,494 | ||

|

U/L Deck |

수 출 |

2,582,538 | 8,001,082 | 4,955,441 | |

|

내 수 |

- | - | - | ||

|

소 계 |

2,582,538,134 | 8,001,082 | 4,955,441 | ||

|

Stringer |

수 출 |

1,349,176 | 1,828,881 | 1,328,815 | |

|

내 수 |

174,486 | 286,409 | 288,122 | ||

|

소 계 |

1,523,662 | 2,115,290 | 1,616,937 | ||

| Fuselage |

수 출 |

31,014,502 | 58,050,040 | 58,287,843 | |

|

내 수 |

- | - | - | ||

|

소 계 |

31,014,502 | 58,050,040 | 58,287,843 | ||

|

기타 |

수 출 |

13,834,242 | 107,714,811 | 26,243,244 | |

|

내 수 |

2,530,552 | 4,167,692 | 74,923,795 | ||

|

소 계 |

16,364,794 | 111,882,503 | 101,167,039 | ||

|

합 계 |

수 출 |

70,854,095 | 243,654,349 | 158,759,780 | |

|

내 수 |

2,705,038 | 4,454,101 | 75,211,917 | ||

|

합 계 |

73,559,133 | 248,108,450 | 233,971,696 | ||

| 내부제거 |

수 출 |

- | - | - | |

|

내 수 |

(111,750) | (79,624,432) | (71,846,514) | ||

|

합 계 |

(111,750) | (79,624,432) | (71,846,514) | ||

| 총합계 |

수 출 |

70,854,095 | 243,654,349 | 158,759,780 | |

|

내 수 |

2,593,288 | (75,170,331) | 3,365,403 | ||

|

합 계 |

73,447,383 | 168,484,018 | 162,125,183 | ||

2. 수주상황

| 현재의 수주계약은 항공산업의 특성상 대부분 장기 공급 계약으로 통상 해당 기종이 단종될 때까지 자동 연장되는 관행이 있습니다. 당사는 지난 2011년 Boeing의 주력 기종 중 하나인 B737 Section48 동체모듈 수주로 장기간의 물량 확보 및 향후 글로벌 공급체인 변동에 대한 선제적 교두보를 확보한 결과, Boeing 이외에 Embraer 등 메이저 항공기 제작사와 다양한 품목에 대하여 수주계약을 체결하고 있습니다. |

(1) 국외수주현황

| (기준일 :2024년 6월 30일) | (단위 : USD ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| SPIRIT | 2007 | 2028 | - | 1,729,356,556.35 | - | 658,456,697.35 | - | 1,070,899,859.00 |

| EMBRAER | 2019 | 2038 | - | 1,760,168,200.00 | - | 181,225,185.80 | - | 1,578,943,014.20 |

| BOMBARDIER | 2017 | 2027 | - | 36,646,633.00 | - | 5,686,152.52 | - | 30,960,480.48 |

| ADS | 2016 | 2025 | - | 8,916,493.00 | - |

5,713,476.09 |

- | 3,203,016.91 |

| TAI | 2022 | 2024 | - | 43,238,848.03 | - | 9,285,218.42 | - | 33,953,629.61 |

| IAI | 2022 | 2037 | - | 62,050,000.00 | - | - |

- | 62,050,000.00 |

| RUAG | 2016 | 2036 | - | 32,307,450.00 | - | 1,791,151.30 | - | 30,516,298.70 |

| STEA | 2020 | 400대 | - | 120,937,950.00 | 15,659,933.25 | 105,278,016.75 | ||

| 합 계 | - | 3,793,622,130.38 | - | 877,817,814.73 | - | 2,915,804,316.65 | ||

| * | 상기 수주현황은 연결재무제표 기준입니다. |

| * | 상기 수주현황은 거래처의 사업종료에 따라 진행상황을 반영한 금액이며, 향후 진행상황에 따라 달라질 수 있습니다. |

| * | 상기 STEA 납기일은 납기 대수 기준입니다. |

| 상기 SPIRIT 수주총액은 2024년 6월 27일 IAI 추가계약을 체결하여 인해 기존 USD 881,511,483.00에서 USD 847,845,073.35 증가한 USD 1,729,356,556.35로 변경되었습니다. | |

| * | 상기 IAI 수주총액은 2024년 7월 4일 변경계약을 체결하여 인해 기존 USD 39,000,000.00에서 USD 23,050,000.00 증가한 USD 62,050,000.00으로 변경되었습니다. |

(2) 국내수주현황

| (기준일 :2024년 6월 30일) | (단위 : 원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| KAL | 2016 | 2024 | - | 7,580,948,304 | 3,820,247,877 | 3,760,700,427 | ||

| 합 계 | - | 7,580,948,304 | - | 3,820,247,877 | - | 3,760,700,427 | ||

5. 위험관리 및 파생거래

(1) 재무위험관리요소

연결회사는 여러 활동으로 인하여 시장위험(환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

1) 시장위험

① 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 미국달러화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

경영진은 연결회사가 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고있습니다.

연결회사의 보고기간종료일 현재 외화금융자산 및 외화금융부채는 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 | ||||

|---|---|---|---|---|---|---|

| 외화금액 | 원화금액 | 환산손익 | 외화금액 | 원화금액 | 환산손익 | |

| 외화금융자산: | ||||||

| 현금및현금성자산 | $4,690,179.03 | 6,515,596,698 | 84,450,813 | $134,620.20 | 173,579,276 | (1,067,470) |

| 매출채권 | $21,779,141.16 | 30,255,582,893 | 843,346,560 | $17,847,348.41 | 23,012,371,033 | (283,501,508) |

| 합 계 | $26,469,320.19 | 36,771,179,591 | 927,797,373 | $17,981,968.61 | 23,185,950,309 | (284,568,978) |

| 외화금융부채: | ||||||

| 매입채무 | $15,613,291.43 | 21,689,984,388 | (965,749,559) | $13,653,474.68 | 17,604,790,194 | (137,963,983) |

| €367,671.61 | 546,753,413 | (18,012,971) | €400,505.96 | 571,357,795 | (43,408,610) | |

| 합 계 | 22,236,737,801 | (983,762,530) | 18,176,147,989 | (181,372,593) | ||

법인세차감전 손익에 영향을 미치는 환율효과는 보고통화인 원화에 대한 다른 통화들의 변동효과 합계로 계산된 것입니다. 환위험에 노출되어 있는 자산에 대한 환율변동위험은 해당통화의 환율이 10% 절상 및 절하인 경우를 가정하여 계산하였습니다

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 외화금융자산 | 3,677,117,959 | (3,677,117,959) | 2,318,595,031 | (2,318,595,031) |

| 외화금융부채 | (2,223,673,780) | 2,223,673,780 | (1,817,614,799) | 1,817,614,799 |

| 합 계 | 1,453,444,179 | (1,453,444,179) | 500,980,232 | (500,980,232) |

② 가격 위험

연결회사는 공정가치측정금융자산으로 분류되는 지분상품에 대한 가격위험에 노출되어 있습니다. 연결회사는 직접적 또는 간접적 투자수단을 이용한 분산투자를 하고 있습니다.

③ 이자율 위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 회사는 차입구조 개선, 차입조건 검토를 통해 이자율 변동에 따른 위험을 최소화하고 있습니다.

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 |

|---|---|---|

| 금융자산: | ||

| 현금성자산 | - | - |

| 단기금융상품 | 20,000,000 | 20,000,000 |

| 장기금융상품 | 2,000,000 | 2,000,000 |

| 금융자산 소계 | 22,000,000 | 22,000,000 |

연결회사의 이자율 민감도는 다음의 가정에 근거하여 결정됩니다.

- 변동금리부 금융상품의 이자수익 및 비용에 영향을 미치는 시장이자율의 변동

이러한 가정하에서 보고기간종료일 현재 연결회사의 금융자산 및 부채에 대하여 1%의 이자율의 변동이 발생할 경우 금융손익 변동은 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 이자수익 | 220,000 | (220,000) | 220,000 | (220,000) |

| 이자비용 | - | - | - | - |

| 합 계 | 220,000 | (220,000) | 220,000 | (220,000) |

2) 신용위험

신용위험은 연결회사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 회사는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다. 신용위험은 현금및현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해, 회사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

보고기간종료일 현재 손실충당금 차감후 매출채권 및 미수금의 신용건전성에 대한 정보는 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 | ||

|---|---|---|---|---|

| 매출채권 | 미수금 | 매출채권 | 미수금 | |

| Group1 | 27,180,413,642 | 9,547,352,796 | 42,218,678,005 | 4,612,285,693 |

| Group2 | - | - | - | - |

| 합 계 | 27,180,413,642 | 9,547,352,796 | 42,218,678,005 | 4,612,285,693 |

Group1: 과거 채무불이행이 없는 고객

Group2: 과거 채무불이행이 있는 고객

3) 유동성 위험

연결회사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결회사의 경영진은 영업활동에서 발생하는현금흐름과 보유금융자산으로 금융부채의 상환이 가능하다고 판단하고 있습니다.

보고기간종료일 현재 금융부채의 잔존계약 만기에 따른 만기분석 내역은 다음과 같습니다.

① 당반기말

| (단위 : 원) |

| 구 분 | 장부금액 | 계약상 장부금액 |

잔존계약만기 | |||

|---|---|---|---|---|---|---|

| 1년이내 | 1년초과~3년이내 | 3년초과 | 합 계 | |||

| 매입채무 및 기타채무 | 47,212,111,982 | 47,212,111,982 | 47,156,593,212 | 55,518,770 | - | 47,212,111,982 |

| 장기차입금(*1) | 71,121,999,146 | 84,942,445,399 | 1,969,109,244 | 82,973,336,155 | - | 84,942,445,399 |

| 사채(*1) | 4,194,874,898 | 4,820,376,250 | 69,945,000 | 4,750,431,250 | - | 4,820,376,250 |

| 전환사채(*1) | 106,527,554,912 | 140,019,776,601 | 2,540,000,000 | 105,872,105,369 | 31,607,671,232 | 140,019,776,601 |

| 예수보증금 | 59,420,128 | 59,420,128 | 59,420,128 | - | - | 59,420,128 |

| 리스부채(*1) | 1,885,974,563 | 2,016,518,712 | 1,012,476,823 | 1,004,041,889 | - | 2,016,518,712 |

| 합 계 | 231,001,935,629 | 279,070,649,072 | 52,807,544,407 | 194,655,433,433 | 31,607,671,232 | 279,070,649,072 |

(*1) 차입금, 사채, 전환사채 및 리스부채에 표시된 계약상 현금흐름은 이자지급액을 포함한 금액입니다.

② 전기말

| <전기말> | (단위 : 원) |

| 구 분 | 장부금액 | 계약상 장부금액 |

잔존계약만기 | |||

|---|---|---|---|---|---|---|

| 1년이내 | 1년초과~3년이내 | 3년초과 | 합 계 | |||

| 매입채무 및 기타채무 | 46,568,412,961 | 46,568,412,961 | 46,517,422,750 | 50,990,211 | - | 46,568,412,961 |

| 단기차입금(*1) | 107,804,353,078 | 105,085,230,023 | 105,085,230,023 | - | - | 105,085,230,023 |

| 장기차입금(*1) | 164,979,596,430 | 195,396,704,821 | 53,479,932,879 | 141,916,771,942 | - | 195,396,704,821 |

| 비지배지분부채(*1) | 855,845,585 | 1,157,696,392 | - | 1,157,696,392 | - | 1,157,696,392 |

| 사채(*1) | 11,468,917,082 | 12,213,998,914 | 7,428,595,164 | 4,785,403,750 | - | 12,213,998,914 |

| 전환사채(*1) | 41,200,758,699 | 42,451,673,975 | 40,118,032,787 | 2,333,641,188 | - | 42,451,673,975 |

| 신주인수권부사채(*1) | 43,167,865,513 | 43,304,736,488 | 43,304,736,488 | - | - | 43,304,736,488 |

| 예수보증금 | 41,825,337 | 41,825,337 | 41,825,337 | - | - | 41,825,337 |

| 리스부채(*1) | 2,264,907,464 | 2,446,428,078 | 1,004,116,639 | 1,428,515,950 | 13,795,489 | 2,446,428,078 |

| 합 계 | 418,352,482,149 | 448,666,706,989 | 296,979,892,067 | 151,673,019,433 | 13,795,489 | 448,666,706,989 |

(*1) 차입금, 사채, 전환사채, 신주인수권부사채, 비지배지분부채 및 리스부채에 표시된 계약상 현금흐름은 이자지급액을 포함한 금액입니다.

(2) 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 유지하고 자본비용을 절감하기 위해 최적의 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 필요한 경우 연결회사는배당을 조정하거나, 주주에 자본금을 반환하며, 부채감소를 위한 신주발행 및 자산매각 등을실시하는 정책을 수립하고 있습니다.

연결회사의 자본구조는 차입금(사채 포함)에서 현금및현금성자산을 차감한 순부채와자본으로 구성되어 있으며, 연결회사의 전반적인 자본위험관리정책은 전기와 동일합니다. 한편, 당분기 및 전기말 현재 당사가 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 당 반 기 말 | 전 기 말 |

|---|---|---|

| 차입금총계(A) | 181,844,428,956 | 369,477,336,387 |

| 차감:현금및현금성자산(B) | (35,877,298,025) | (12,913,217,593) |

| 순차입금(C) | 145,967,130,931 | 356,564,118,794 |

| 자본총계(D) | 279,566,852,840 | 28,396,289,794 |

| 순차입금비율(C/D) | 52.2% | 1,255.7% |

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약

당사는 Triumph Aerostructures, LLC.로부터 Embraer E2 Center FuselageⅢ and Aft Body program 계약상 지위와 권리 및 관련자산 양수도 2019년 03월에 결정하여 진행하였으며 2019년 09월말에 완료하였습니다. 기타 세부내역은 「주요사항보고서」(2019.03.25) 및 「합병등종료보고서(자산양수도)」(2019.09.30)을 참고하시길 바랍니다.

⑴ 계약상대방

㈎ 회사의 개황

| 구 분 | 내 용 |

| 회사명 | Triumph Aerostructures, LLC |

| 설립연도 | 1917년 |

| 대표이사 | Mr. Ronald A. Muckley |

| 소재지 | 9314 West Jefferson Boulevard Dallas, TX 75211, United States |

| 자본금 | 비공개 |

| 인원수 | 5,900명 |

| 사업내용 | 항공기 구조물 제조 |

㈏ 요약재무정보

| (Fiscal Year Ended March 31) | (단위 : in millions of USD) |

| Triumph Group | 2022 | 2021 | 2020 |

| 자산총계 | 1,761 | 2,451 | 2,980 |

|

부채총계 |

1,589 | 1,958 | 1,808 |

| 자본총계 | (787) | (819) | (781) |

|

매출액 |

1,460 | 1,870 | 2,900 |

| 영업이익 | 135 | 108 | 218 |

출처: Triumph Group Annual-Report

⑵ 계약의 목적 및 내용

㈎ 양수 목적

㈀ Embraer社와의 직접 수주계약에 따른 수익성 증대

㈁ 항공기 제작 Tier1 업체로의 안정적인 도약 및 성장

㈏ 양수대상 : Embraer E-2 Contract 인수

㈀ 회사는 Triumph社로부터 EMBRAER E-JETS G2 Program 계약상 지위와 권리 및 관련 자산을 양수하며 그 대가로 Triumph社에게 총 USD 115백만을 지급함.

㈁ 계약의 내용 : E-jet Ⅱ 항공기의 제조, 판매 및 기술이전에 관한 모든 독점적 지위 및 권리의 양수

㈂ 계약의 금액 : 총 1.15억불

㈃ 계약의 효과 : Embraer社와의 직접 수주계약에 따른 수익성 증대 및 항공기 제작 Tier1 업체로의 안정적인 도약의 기회

⑶ 계약체결시기 및 계약기간

| 일 자 | 내 용 | 비 고 |

| 2019.01.28 | 외부평가기관계약체결 | - |

| 2019.01.28~ 2019.02.15 |

외부평가기간 |

- |

| 2019.03.15 | 외부평가제출일자 | - |

| 2019.03.25 | 자산양수도 이사회결의 | - |

| 2019.03.25 | 계약 체결 | E2 동체의 독점적 지위와 권리관련 계약 체결 |

| 2019.03.28 | 자산양수도 이사회결의 | 자금집행 일정 및 금액 변경에 따른 이사회 |

| 2019.03.29 | 계약금 (USD 10,000,000) |

- |

| 2019.05.31 | 중도금 (USD 50,000,000) | - |

| 2019.09.28 | 잔액 지불(USD 55,000,000) | 전액 현금지급 |

| 2019.09.30 | 자산양수 완료 | 잔액 전액 지불후 자산양수 완료 |

| * | 잔액 지급일인 2019.09.28은 금융기관의 휴일로 2019.09.30에 지급완료 되었습니다. |

2. 연구개발활동

⑴ 연구개발조직

당사의 기업부설연구소는 신설 이래 부품기술, 조립기술팀의 인원을 선발하여 운용하였습니다.

주요 연구개발 실적으로는 B747 MDCD, B737 후방동체, E-Jet E2의 중후방동체를 개발하였습니다. 협력업체의 기술 지원 및 특수 공정에 대한 기술 연구를 진행하여 미래 기술에 대한 연구개발과 협력업체와의 상생의 협업을 주도하였습니다.

기술개발의 축적된 기술력을 바탕으로 대형수송기 2차 국외구매 사업에 참여하여, Embraer社의 군용수송기 C390 부품 공급계약과 이스라엘 국영 방산업체인(IAI)와의 여객기 개조 사업 계약을 체결하였습니다.

2024년 기업부설연구소는 종속회사인 에이에스티지 흡수합병과 보다 많은 신규 연구개발 지원 대응을 위해 2020년 신설된 연구개발연구소의 인원으로 구성원을 변경하였습니다. 기술실 산하에 부품기술, 조립기술, 연구소(기업부설 연구소)를 운영하며 신규 과제 창출 및 국제공동개발 사업 참여를 위한 핵심구조 기술의 역량 확보를 위해 노력 중입니다.

당사는 '20년 연구개발 전담 부서를 신설하여 Embraer社의 E2 Program을 수행하고 있습니다. 이는 민간 항공기의 형식 증명/ 제작 증명 취득 이후, 제품의 성능 개선을 통해 제품 상품화 향상 및 Embraer社의 고객사인 항공사의 요청에 따른 후속 지원 업무를 수행합니다. '21년 후속 지원업무 수행을 위하여 제품수명주기관리(PLM) 시스템을 개발하였으며, 고객사로부터 형상식별 관리 체계를 승인을 획득했습니다. 부품, 조립기술의 제품개발 절차를 승인받아 고객사의 기술변경, 후속지원 업무를 수행하고 있습니다.

연구소 설립 이후 항공기 구조 적합성 인증이라는 과제를 수행하여 개발 전담인력의 보강하였으며 신규과제를 기획하여 항공기 도어에 대한 기술개발 과제를 수행 중입니다. 신규 국제공동개발 사업 참여와 MRO 개발 참여 등을 위한 신규과제를 기획하기 위해서 각 부처의 신규개발과제 수요조사에 적극 참여 중입니다.

⑵ 연구개발 실적

㈎ 기술개발 내역

| 구분 | 개발기술명 | 적용제품 | 성과 | 개발완료시기 |

| 1 | 개조용 동체 핵심부품 및 조립체 개발 | B747 MDCD | - 핵심부품 개발 - 초도 개발 |

15년 4월 |

| 2 | B737 항공기의 수평미익 조정 승강타 개발 | Elevator Control | - 핵심부품 개발 - 초도 개발 |

15년 6월 |

| 3 | 중대형 항공기의 수평미익 미세조정 구조물(Texas Star)개발 | Texas Star Assembly | - 핵심부품 개발 - 초도 개발 |

15년 11월 |

| 4 | Y-Chord 자재개발 , 성형방법 , 가공기술 개발 | E2 Pressure Dome | -초도 제작 -핵심부품 개발 |

16년 03월 |

| 5 | 대형 SKIN ( 6.5m ) 성형 및 가공기술 개발 | RUAG CRJ Skin | -초도 제작 - 대형 Skin 개발 |

16년 10월 |

| 6 | Skin 역 contour 성형 및 가공기술 개발 | E2 Skin Panel | -초도개발 -대형 Skin 개발 |

17년 02월 |

| 7 | B747-8 미익용 Empennage Panel 구조 조립체 및 부품 기술 개발 | B747-8 Empennage Panel Assembly | - 핵심부품 개발 - 초도 개발 |

17년 02월 |

| 8 | B737 항공기 Door(Crew Entry Door) 핵심 부품 개발 (AL Sheet Press Forming, Spline 제품 개발) | B737 Door Detail | - 핵심부품 개발 - 초도 개발 |

18년 10월 |

| 9 | E2 중후방동체 핵심부품 및 조립체 개발 | E2 Center Fuselage III, After Fuselage | - 핵심부품 개발 - 초도 개발 |

19년 1월 |

| 10 | B737, B777 Frame/Chord, 성형방법 , 가공기술 개발 | B737, B777 Fram/Chord | - 핵심부품 개발 - 초도 개발 |

19년 5월 |

| 11 | B737 후방 동체 부품 개발 (MAX -10) | B737 Sec48 MAX-10 | - 핵심부품 개발 - 초도 개발 |

19년 12월 |

| 12 | B737 항공기의 수평미익 조정 승강타 부품 개발 (MAX 기종) | Elevator Control | - 핵심부품 개발 - 초도 개발 |

19년 12월 |

㈏ 신규 사업 상용화

|

구 분 |

시 장 (고객 또는 지역) |

시장 확대 성과 |

| E II | 브라질시장(EMBRAER) | E I 사업의 후속 Model로 현재 월 4대 수준으로 생산하고 있으며, 하반기 E II 제품 수량 (8대/월)으로 증대 예상 (RSP) |

| B737 MAX 수평미익 조정 승강타 |

미국시장(SPIRIT) | B737 NG 후속 MODEL인 MAX MODEL 초도개발을 완료하여 점진적으로 수량 증대 예상 |

| B737 MAX 후방동체 |

미국시장(SPIRIT) | B737 MAX-9 후속 MODEL인 MAX MODEL 초도개발을 완료하여 점진적으로 수량 증대 예상 |

| * | 상기 표는 기술 개발에 따른 신규 제품 수주로 상용화 달성 현황입니다. |

㈐ 기존 제품의 상용화

|

현재 |

구 분 |

연도별 변화 | ||||||||

|

'15 |

'16 |

'17 |

'18 | '19 | '20 | '21 | '22 | '23 | ||

|

B737 BKHD |

시장점유율(%) |

100 |

100 |

100 |

100 | 100 | 100 | 100 | 100 | 100 |

|

B737 APU Door/Deck |

시장점유율(%) |

50 |

50 |

50 |

50 | 50 | 50 | 100 | 100 | 100 |

|

B737 SEC 48 |

시장점유율(%) |

100 |

100 |

100 |

100 | 30 | 30 | 30 | 30 | 30 |

| E II | 시장점유율(%) | - | - | - | - | 50 | 50 | 100 | 100 | 100 |

| * | 상기 표는 주력제품의 상용화 이후 제품의 시장 점유율 확대에 따른 상용화 달성 현황이며 해당 기종 전체 생산량 대비 당사 제품 생산량을 나타냅니다. |

⑶ 연구개발비용

| (단위 : 천원) |

|

구 분 |

제24기 반기 | 제23기 | 제22기 | |

|

자산처리 |

원재료비 |

- | - | - |

|

인건비 |

- | - | - | |

|

위탁용역비 |

- | - | - | |

|

기타 경비 |

- | - | - | |

|

소 계 |

- | - | - | |

|

비용처리 |

제조원가 |

417,745 | 1,485,543 | 2,902,962 |

|

판관비 |

- | - | - | |

|

합 계 |

417,745 | 1,485,543 | 2,902,962 | |

|

(매출액 대비 비율) |

0.57% | 0.88% | 1.81% | |

| * | 상기 비용은 연결기준 입니다. |

7. 기타 참고사항

1. 업계의 현황

⑴산업의 특성

㈎ 높은 진입장벽

항공기는 안전성이 가장 중요한 사항으로 장기간의 거래실적 및 신뢰관계를 사전에 확보 해야만 수주가 가능하며 자본력과 기술력만으로는 단기 진입이 어려운 산업입니다.

㈏ 장기계약(10년 이상)

통상 대형 민항기의 경우 10-30년의 생산기간을 가지게 되며, 한번 납품 계약을 맺으면 해당 기종이 단종될 때까지 납품하는 것이 일반적입니다. 안정적인 생산 체계 확보가 중요함에 따라 원청업체가 단가인하를 요구하는 경우는 거의 없습니다.

㈐ Sole Vendor(단일공급자)

Boeing등은 품목별 외주처를 Sole Vendor화하고 있는 추세입니다. 이는 Dual Vendor 시스템을 활용할 경우, 생산에 소요 되는 치공구 투자비가 과다하게 되며(민항항공기 개발비 약 5조원 가운데 치공구 가격이 15-20% 수준으로 소요), 또한 2세트로 할 경우 최종 조립시 부품으로 인한 업체간 불일치가 발생할 가능성이 높습니다.

㈑ 작업의 신뢰성

항공기는 사소한 결함으로 인해 대형 참사가 유발될 수 있으므로, 항공산업의 최우선 관심사는 안전성입니다. 이에 따라 인증절차가 많고 까다롭습니다.(원청업체 인증, NADCAP인증, FAA인증)

또한, 작업이 치공구를 활용한 수작업에 의해 대부분 이루어지므로 검증된 시스템에 의한 생산과정 인증이 필수적입니다. 따라서 원청자에 의해 인증을 받은 납품기업의 변동가능성은 거의 없습니다.

㈒ Risk Share Partner(RSP) 증가

신형 항공기 개발 시 Vendor들의 참여를 통해 개발 리스크를 분담하는 추세로 Boeing B787의 경우 일본이 보잉 개발사업에 참여(주익 조립사업 유치)하였으며 국내에서는 대한항공이 Wing tip 부분에 대해서 Offset 교역의 일환으로 참여하고 있습니다. 에어버스 A350의 경우 KAI가 개발사업에 참여(주익 가공사업 유치)하는 등 아웃소싱 시장이 확대되는 추세입니다.

⑵ 산업의 성장성

글로벌 시장조사 기관인 fortunebusinessinsights 에서 2024년 2월 발표한 보고서에 따르면 2022년 세계 항공산업 규모는 2022년 약5,539억달러 수준으로 COVID-19사태로 인하여 영향을 받았으나, 2023년 부터 성장세를 이어 2023년에서 2030년 까지 CAGR 3.6%로 성장하여 2030년에는 7,350억 달러 규모를 전망하였습니다. 특히 당사가 속하는 부품/장비 시장은 2023년 1,160억달러로 평가 되었으며 2024년 1,232억천만 달러에서 2032년까지 2,106억 5천만 달러 성장하여 예측기간 동안 CAGR 6.9%의 성장을 전망하여 항공산업 전체 대비 높은 성장을 기대하고 있습니다.

⑶ 경기변동의 특성

항공기 제조 산업은 주문에서 인도까지 평균 3~4년이 소요되고, 중장기적 투자가 실행되는 중장기 수주산업입니다. 경기변동 주기를 고려 했을 때 항공산업은 소비재나 자동차 산업에 비해 상대적으로 경기변동에 대해 덜 민감한 산업으로 인식되고 있으나, 항공 여객수송량은 무역 활동 및 지역 간 교류 또는 개인소득 증가에 따른 여행수요 및 국제 항공 유가의 영향을 받기 때문에 세계 경기변동주기와 깊은 관계가 있습니다. 2019년 Boeing社의 차세대 주력기종인 B737MAX에 조종특성향상시스템(MCAS)오작동 소프트웨어 결함이 발생하여, 두 차례 여객기의 추락 참사가 발생하였고, 그 결과 해당기종 운항이 중지되었습니다. 더불어 2020년 COVID-19사태로 도시 및 국가 간 이동이 급격하게 감소하였습니다. 두 차례의 추락 참사와 COVID-19사태로 인하여 침체된 항공시장은 2021년 코로나19 백신 보급과 운항정지 해제로 점차적으로 회복될 것으로 예상됩니다. Boeing에 따르면 향후 20년간 43,610대의 항공기 수요가 있을 것으로 전망되며, 그 중 단일통로항공기가 약 32,660대로 75%를 차지하고 있습니다. 대표적으로 B737과 A320 모델이 단일통로항공기에 해당됩니다.

⑷ 자원조달의 상황

항공 산업에서 원자재의 경우 대부분 알루미늄 자재가 많이 사용되며 특히 그 자재들의 특징에 따라 구분되게 됩니다. 크게 Plate, Extrusion, Sheet 등으로 구분됩니다. 원자재에 따른 주요 거래처의 경우 항공 산업의 특성상 고객사에서 인정한 업체의 제품만을 사용해야 하는 것이 특징입니다. 당사의 경우 대부분 생산품이 Boeing사나 Spirit사, Triumph사, 그리고 Embraer사에 납품하는 것으로 이들이 지정하는 업체 역시 외국 기업이 대부분이기 때문에 대부분을 수입하여 사용하고 있습니다.

또한 항공 산업의 경우 다품종 소량생산 기반이기 때문에 유니크한 항공기 부품이 많아 대량생산이 어렵고 제품을 생산하기 위한 공정 역시 복잡하고 까다롭기 때문에 대기업이라 하더라도 모든 공정을 독자적으로 처리하기 힘든 실정입니다. 이에 다양한 업체들과 연계하여 제품 생산에 및 연구 개발을 진행하고 있으며, 일부 후공정에 대하여 외주처와 협력관계를 유지하고 있습니다.

⑸ 경쟁요소

세계 민항기 제조 시장은 글로벌 메이저 업체인 Boeing社, Airbus Group社가 과점하는 형태를 띄며, 민간용 중소형 여객기 제작 업체로는 브라질의 엠브라에르社와 캐나다의 봄바디어社가 있습니다. 상기 기업들은 항공기 제조 계획에 따라 자체 제조 또는 아웃소싱을 통해 모듈 및 부품을 조달 받고있습니다. SPIRIT Aerosystems, Triumph, 가와사키중공업, 미쯔비시중공업, KAI 등은 완제기 제조사를 고객으로 하는 Tier 1급 협력회사로 모듈 단위의 수주 후 자체 제조 외 부분을 아웃 소싱을 통해 부품을 조달 받고 있습니다. 당사는 현재 Boeing의 Tier 1, 2의 자격으로 Boeing 및 Boeing의 Tier 1 회사들로부터 수주를 받아 제품생산을 하고 있습니다. 항공기 제조는 기본적으로 안전성이 가장 중요한 사항으로 장기간의 거래실적 및 신뢰관계를 사전에 확보 해야만 수주가 가능하며 자본력과 기술력만으로는 단기 진입이 어려운 산업입니다. 이에 따라 항공기 생산을 위해서는 다수의 엄격하고 까다로운 인증절차를 거쳐야 하고, 고도의 기술력과 거래처와의 신뢰관계를 확보하지 못한 기업들의 진입요건이 어려운 시장입니다.

또한 대형 민항기의 경우 통상 10~30년의 생산기간을 가지게 되며, 한번 납품 계약을 맺으면 해당 기종이 단종 될 때까지 납품하는 것이 일반적으로, 안정적인 생산 체계 확보가 중요하며 Boeing社와 같은 대형 완제기 제조사들은 품목별 외주처를 비용절감과 안정적 공급처 확보를 위하여 Sole Vendor화 하고 있는 추세입니다.

국내 항공관련산업에 참여하고 있는 주요 국내 사업자로는 KAI(한국항공우주산업),한화테크윈(엔진), 대한항공(기체부품 및 MRO) 등 90여 업체가 있으나, 국내에서 완제기를 생산 할 수 있는 업체는 KAI가 유일하며 방위산업위주의 사업을 영위하고 있고, 대한항공의 경우 주로 MRO사업을 중점적으로 하고 있는 상황입니다. 대기업 계열을 제외한 대부분의 항공기 제조관련 업체는 KAI의 임가공 사업을 위주로 하는 영세업체들로 이루어져 있습니다. 상기와 같은 시장 특성상, 특화된 기술력과 거래실적을 보유하고 있지 않은 기업들의 시장진입은 매우 어려운 상황이며 거래처별에 따라 사업 분야가 나누어지기 때문에 당사의 주 사업 영역상에서 실질적으로 당사와 경쟁하고 있는 국내 사업자는 존재하지 않는 상황입니다.

⑹ 관련법령 또는 정부의 규제 등

항공산업은 기계, 전자, IT, 소재 등의 다양한 분야의 첨단 기술이 접목된 기술집약적 산업으로 타 산업에 대한 기술적 파급효과가 크고 항공 완제기를 생산하기 위한 관련 부품수요는 자동차의 10배 수준으로 산업발전에 따른 고용창출의 기회가 큰 국가 전략산업 중 하나입니다.

정부는 1999년부터 10년 단위로 항공우주산업개발기본계획을 발표하여 항공산업에 대한 정책을 운용하고 있습니다. 2021년 정부는 3차 항공산업발전 기본계획(2021~2030)의 두 가지 목표로 기존 항공산업 고도화로 신시장을 개척, R&D선진화로 미래 항공산업 도약 기반 구축을 제시하였으며, 이를 위하여 4대 전략 (① 산업위기 극복을 위한 지원 인프라 강화 ② 시장 경쟁력 강화 및 부품산업 고도화 ③ UAM/AAM 생태계 조성 및 산업융합 촉진 ④ 항공 선진기술개발로 산업 고도화 기여)과 12개 추진과제를 함께 발표하였습니다. 이와 같은 정부 차원의 적극적인 지원 정책에 힘입어 항공기 제조 산업 내 부품제작을 수행하는 당사의 향후 성장성은 더욱 거 커질 것으로 예상됩니다.

2. 회사의 현황

⑴ 시장의 특성

㈎ 국가전략적 산업

항공산업은 국가 안보와 직결되는 핵심 방위산업으로, 항공전력은 감시정찰, 정밀유도무기등과 함께 현대전 및 미래전의 가장 중요한 핵심 무기체계로서 국가의 항공기술력의 보유 여부가 자주국방 능력을 결정 한다고 해도 과언이 아닙니다. 이와 같이 항공우주산업은 국가안전을 위하여 기본이 되는 산업으로 안보감시 체제를 확립하고, 자주적 정보의 획득 및 관리가 가능하도록 할 뿐만 아니라, 발전된 항공우주산업은 국가위상을 제고하고 전파사용, 영공사용, 항로개설, 미사일 협정 등 외교통상 분야의 주요 통로 역할을 수행하게 됩니다. 오늘날 세계 여러 국가에서 자국의 항공우주산업 발전을 위하여 각국 간의 기술, 시장, 자본 등을 분담하는 국제 공동개발이나 기술의 교류가 성행하고 있는 상황입니다. 국내 항공산업은 과거 핵심 항공전력 직도입에 의존해 왔으나, 현재는 중형 전투기와 헬기의 성공적 개발 및 진행으로 완제기 독자개발의 사업기반을 확보하고 부품산업의 동반 성장을 견인하였습니다. 소형민수헬기(LCH)와 소형무장헬기(LAH)의 개발로 글로벌 헬기시장 진품을 위한 중소형급 헬기 포트폴리오를 구성하였으며, 국제공동개발로 진행중인 KF-X사업 시제기 성공적 제작으로 중형급 전투기 독자개발 능력 및 부품 산업 기반을 확보하였습니다. 또한 KT-1, T-50 개조 및 성능개량 지원을 통해 수출을 확대하고 있습니다.

㈏ 시스템 종합산업

항공우주산업은 21세기 정보통신산업, 신소재 산업 등 산업분야 전반에서 첨단 부분을 이끌어갈 미래 유망산업이며 기체역학, 전자공학, 재료공학 등 분야별 최첨단 제품을 체계화 하는 시스템 종합산업(SI)의 정점에 위치합니다. 또한 항공기는 부품수가 자동차의 10배, 요구 신뢰도는 100배 수준으로 항공산업은 고도의 기술력이 요구되는 첨단산업으로서 타 첨단산업의 기술개발을 선도하는 대표적인 '선진국형 산업’ 으로 한 국가의 기술적 성숙도와 산업적 역량을 종합적으로 반영하는 지식기반 산업입니다. 이러한 특성에 기인하여 항공우주산업의 기술혁신은 타 산업으로의 연계효과가 매우 크며 연관산업의 발전은 곧 항공우주산업의 기술적 우위를 가져오게 합니다. 항공우주산업은 막대한 투자규모, 투자회수 기간의 장기화 및 규모와 범위의 경제가 크게 작용하는 산업이며 이에 따라 시스템종합 업체를 중심으로 통합화가 계속되고 있습니다.

㈐ 연구개발 집약형 산업

항공기는 사소한 결함으로 인해 대형 참사가 유발 될 수 있기 때문에 고도의 안정성을 필요로 합니다. 이에 따라 항공기 생산을 위해서는 원청업체 인증, NADCAP인증, FAA인증 등 다수의 엄격하고 까다로운 인증절차를 거쳐야 하며 생산 공정상 치공구를 활용한 수작업이 큰 비중을 차지함으로 검증된 시스템에 의한 생산과정 인증이 필수적입니다. 이와 같이 고도의 기술력을 요하는 항공우주산업은 최첨단 실용기술을 추구하는 전형적인 연구개발 집약형 산업입니다. 복잡하고 정밀한 가공과 고도의 조립작업을 필요로 하는 산업으로 항공우주산업은 부가가치가 높고 1인당 원재료 사용금액이 적은 산업인 동시에 제품의 중량당 가격이 매우 높은 특성을 가지고 있습니다.

㈑ 고부가가치 산업

항공기는 생산대수는 적으나 완제품이 매우 고가이며, 지식과 기술 집약 산업으로 기초원자재 투입비중이 낮아 부가가치 창출액이 큰 고부가가치 산업으로 현재 국내에서 생산중인 고등 훈련기 T-50 기종 1대의 수출 금액은 2천만원 가치의 자동차 1,250대를 수출하는 것과 같은 효과가 있습니다. 또한 중량당 가격은 자동차 기준으로 400배 수준에 이릅니다. 완제품이 최신형 기종인 경우, 대당 가격이 1억달러 이상을 넘는 등 고가인 반면 기초원자재 투입비율이 낮아 부가 가치가 매우 높게 생성되는 특징이 있습니다. 또한 항공우주산업은 높은 규모의 R&D지출을 통한 빠른 기술혁신을 통하여 타 산업을 선도하는 역할을 하게 됩니다. 항공우주산업은 전 제조업에 사용되는 대부분의 기술이 결집되어 활용되는 제조업의 핵심이라 할 수 있습니다.

㈒ 파급효과가 큰 산업

항공산업은 타 산업에 대한 파급효과가 큰 국가 전략산업으로 산업 파급효과 측면에서 주요 기간산업 대비 최고 수준에 이릅니다. 자동차나 조선, 기계, 소재, 전자, 정보통신 등 첨단 산업을 요소기술로 하여 다른 산업으로의 기술 확산을 유도함은 물론 다른 산업의 기술이 발전할 수 있는 계기를 제공함과 동시에 기술파급 효과를 제공하게 됩니다. 항공우주산업이 특히 기술파급효과를 크게 미칠 수 있는 것은 수백만 개의 부품이 조립되어 하나의 항공기(우주선)가 완성되는 복합체계종합산업이기 때문입니다. 따라서 항공우주산업은 기술체계가 매우 복잡함은 물론 관련된 대상 산업의 기술 분야 또한 매우 넓다는 특징을 가지고 있습니다. 타 기간 산업으로부터 기술을 흡수, 실용화하는 동시에 엄격한 품질기준 및 관리체계를 통해 기본 요소기술들의 질적 수준의 향상을 도모하고, 파생형 기술혁신을 촉진함으로써 신기술을 창조해내는 등 기술파급 효과가 큰 산업으로 전반적으로 산업구조를 고도화하는 미래형 산업이라고 할 수 있습니다.

⑵ 회사의 성장과정

IMF 직후 국내 항공산업 합리화 조치의 일환으로 삼성, 대우 및 현대의 항공사업부문을 통합하여 한국항공우주산업㈜(이하, KAI)가 출범하였습니다. 이후 KAI는 국내 항공산업 발전에 기여해야 한다는 전제 하에 대내적으로 핵심역량을 집중해야 하는 부문(항공기 설계, 체계종합 및 최종 조립, 테스트 등)의 육성과 대외적으로 항공산업 저변확대를 통한 국내 항공산업 역량강화의 두 가지 과제수행에 착수하였습니다. 항공산업 저변확대의 핵심은 항공산업 협력업체의 발굴로서, 당시 생산이 안정화된 대형항공기 골격재인 Stringer 사업부문의 분사를 결정하였습니다. 다만, 동 사항은 고객사인 Boeing의 승인이 필요한 사항인 바, 당시 생산부문을 책임지고 있던 김희원 현 대표이사가 담당하는 조건이 부가되어 당사가 설립된 배경이 되었습니다. 당시 분사에 참여한 생산부문 핵심인력은 이후 대부분 이탈 없이 현재까지 당사의 성장과 발전에 기여하고 있으며, 설립 초 20억원 ~ 30억원 수준의 매출액을 2023년 1,684억원 이상으로 끌어올리며 안정적인 성장률을 시현하였습니다. 2020년에는 코로나19 및 보잉 운항정지로 인하여 매출액이 감소하였지만, 2022년 보잉의 운항 재개와 코로나19 백신의 보급으로 민항기 시장은 빠른 속도로 회복하고 있는 추세입니다.

| (단위 : 백만원) |

|

항목 |

2019년 |

2020년 |

2021년 | 2022년 | 2023년 |

|

매출액 |

143,759 |

57,978 |

79,884 | 162,125 | 168,484 |

|

매출원가 |

129,071 |

78,657 |

82,510 | 159,553 | 193,149 |

|

영업이익 |

-4,902 |

-32,470 |

-15,600 | -13,383 | -36,383 |

|

영업이익률 |

-3.41% |

-56.00% |

-19.53% | -8.25% | -21.59% |

|

당기순이익 |

-17,728 |

-42,751 |

-48,034 | -13,251 | -40,328 |

|

당기순이익률 |

-12.33% |

-73.74% |

-60.13% | -8.17% | -23.94% |

| * | 상기 재무정보는 연결재무제표 기준입니다. |

㈎ 신규사업 등의 내용 및 전망

당사의 기업부설연구소는 신설 이래 부품기술, 조립기술팀의 인원을 선발하여 운용하였습니다.

주요 연구개발 실적으로는 B747 MDCD, B737 후방동체, E-Jet E2의 중후방동체를 개발하였습니다.

협력업체의 기술 지원 및 특수 공정에 대한 기술 연구를 진행하여 미래 기술에 대한 연구개발과 협력업체와의 상생의 협업을 주도하였습니다.

기술개발의 축적된 기술력을 바탕으로 대형수송기 2차 국외구매 사업에 참여하여, Embraer社의 군용수송기 C390 부품 공급계약과 이스라엘 국영 방산업체인(IAI)와의 여객기 개조 사업 계약을 체결하였습니다.

24년 기업부설연구소는 법인 흡수합병과 보다 많은 신규 연구개발 지원 대응을 위해 20년 신설된 연구개발연구소의 인원으로 구성원을 변경하였습니다. 기술실 산하에 부품기술, 조립기술, 연구소(기업부설 연구소)를 운영하며 신규 과제 창출 및 국제공동개발 사업 참여를 위한 핵심구조 기술의 역량 확보를 위해 노력 중입니다.

당사는 '20년 연구개발 전담 부서를 신설하여 Embraer社의 E2 Program을 수행하고 있습니다. 이는 민간 항공기의 형식 증명/ 제작 증명 취득 이후, 제품의 성능 개선을 통해 제품 상품화 향상 및 Embraer社의 고객사인 항공사의 요청에 따른 후속 지원 업무를 수행합니다. '21년 후속 지원업무 수행을 위하여 제품수명주기관리(PLM) 시스템을 개발하였으며, 고객사로부터 형상식별 관리 체계를 승인을 획득했습니다. 부품, 조립기술의 제품개발 절차를 승인받아 고객사의 기술변경, 후속지원 업무를 수행하고 있습니다.

연구소 설립 이후 항공기 구조 적합성 인증이라는 과제를 수행하여 개발 전담인력의 보강하였으며 신규과제를 기획하여 항공기 도어에 대한 기술개발 과제를 수행 중입니다. 신규 국제공동개발 사업 참여와 MRO 개발 참여 등을 위한 신규과제를 기획하기 위해서 각 부처의 신규개발과제 수요조사에 적극 참여 중입니다.

⑶ 회사의 영업 및 생산

당사는 항공규격 및 인증을 통해 대형 항공제조사에 납품 자격 및 공정인증을 획득하였고, 기존의 납품 실적을 통해 품질 및 납기준수를 통해 신뢰성을 확보함에 따라 고객사와 지속적인 거래가 발생하고 있습니다. 또한 대형 정밀 측정 및 가공 기술, 초정밀 치공구 설계 및 제작 기술, 대형 항공기 동체 일괄 생산체계 구축 등 납기 및 품질 준수를 통해 검증된 기술력을 확보하고 있습니다.

㈎ 생산에 관한 사항

생산에 관한 사항의 자세한 내용은 「Ⅱ. 사업의 내용」 중 「4. 생산 및 설비에 관한 사항」을 참고하시길 바랍니다.

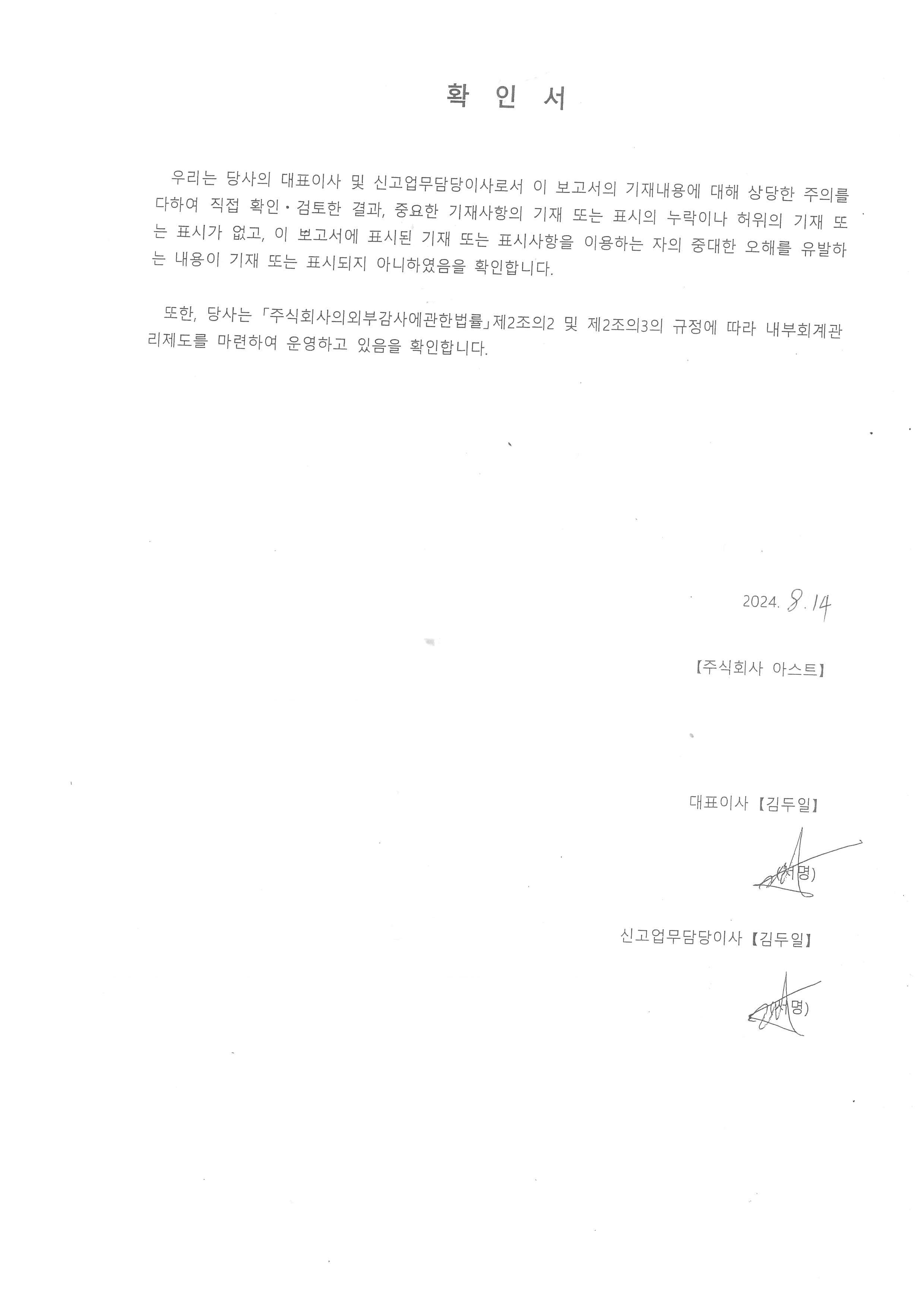

㈏ 판매전략

당사의 경우 매출의 90% 이상이 수출인 만큼 해외 시장 개척 및 기존 고객의 이탈을 방지하고자 영업 및 사업 관련 경험이 풍부한 전문가들로 구성한 해외 영업팀을 운영하여 지속적인 On/Off 홍보 활동등으로 해외에서 당사의 브랜드 가치를 높이고 있습니다.

|

|

해외협력 네트워크 |

㈐ 해외진출

당사는 신고서 제출일 현재 해외에 진출한 사실은 없습니다. 다만 당사에서 제품의 원할한납품과 고객사에 능동적으로 대응하기 위해 현지에 해외 지사 설립을 검토 중에 있습니다

㈑ 주요 제품 등 관련 각종 산업표준

산업의 특성상 항공기 부품 제조 관련 인증인 AS9100을 비롯하여 최종 고객사인 Boeing 등 대형 항공사의 기술 및 품질 인증이 확보 되어야만 항공기 부품 및 동체의 납품이 가능 합니다. 이에 당사에서는 항공기 부품 및 동체 조립 관련 각종 인증을 다음과 같이 확보하였습니다.

㈀ 항공기 부품 및 동체 조립 관련 인증현황

|

구분 |

인증명 |

기술명 |

인증연도 |

비고 |

|

1 |

AS9100 | 항공 품질 보증 시스템 | 2005 | SAI Global |

| 2 | ISO14001 | 환경경영시스템 | 2015 | Kiwa Korea |

|

3 |

품질 시스템 인증 | AQS - Advanced Qualisy System | 2001 | Boeing |

| Supplier Quality Requirement | 2011 | SAC | ||

| Quality Requirement (QD4.6-40) | 2010 | Bombardier | ||

| Supplier Quality Requirement (CASA-1033) | 2016 | Airbus D&S | ||

| Quality System (Q0062) | 2017 | Latecoere | ||

| Supplier Quality Assurance Requirements | 2010 | Triumph | ||

| KPQMS-9100 | 2001 | KAI | ||

| Supplier Quality Requirement | 2015 | KAL | ||

| KQMS-7100 | 2019 | Kawasaki | ||

| Quality System (EQRS) | Embraer | |||

| 4 | IPCA | Airbus Approval - Industrial Process Control |

2015 | Airbus D&S |

| 2018 | Stelia | |||

| Latecoere | ||||

| 5 | NADCAP | 열처리(Aluminum) | 2004 | Boeing |

| 2012 | Bombardier | |||

| 2015 | Embaraer | |||

| Triumph | ||||

| 2019 | Spirit | |||

| Latecoere | ||||

| 2021 | ST Engineering | |||

| 2023 | IAI | |||

| 6 | Mechanical Test | 2014 | Boeing | |

| Bombardier | ||||

| 2015 | Embaraer | |||

| Triumph | ||||

| 7 | NDI(전도도) | 2004 | Boeing | |

| 2012 | Bombardier | |||

| 2015 | Embaraer | |||

| Triumph | ||||

| 2019 | Airbus D&S | |||

| Spirit | ||||

| Latecoere | ||||

| 2021 | ST Engineering | |||

| 2023 | IAI | |||

| NDI(경도) | 2004 | Boeing | ||

| 2015 | Bombardier | |||

| Embaraer | ||||

| Triumph | ||||

| 2019 | Airbus D&S | |||

| Spirit | ||||

| Latecoere | ||||

| 2021 | ST Engineering | |||

| 2023 | IAI | |||

| NDI(MPI) | 2008 | Boeing | ||

| 8 | SURFACE ENHANCEMENT | 2012 | Boeing | |

| 9 | Chemical Process | 2018 | Embraer | |

| Triumph | ||||

| 2021 | ST Engineering | |||

| 10 | DPD | 2023 | Airbus D&S | |

| 11 | Auto Rivet | Hydraulic-Squeeze Fastening Equipment | 2004 | Boeing |

| 2017 | KAL | |||

| 2018 | Embarer | |||

| 12 | DPD Control | DPD/MBD MAA1-10009-1 | 2007 | Spirit |

| Digital Product Definition Discipline Approval | 2012 | Boeing | ||

| DPD/MBD SCMP 3.7 | 2018 | Triumph | ||

| DPD/MBD Q-0600-01 | 2016 | KAL | ||

| 13 | 4A41-08-JB-03600 | Inspection Delegation Authority | 2008 | Spirit |

㈁ 항공산업 관련 인증 상세내역

|

구 분 |

공정 흐름 |

요구 조건 |

당사 |

비 고 |

|

기본 전제조건 |

항공기 제조 시스템 |

AS9100 및 고객 승인 |

보유 |

Boeing (미) Triumph (미) Airbus Defense Space (유) Bombardier (캐) Spirit (미,아) Latecoere (유) |

|

부품 |

열처리, 경도/전도도 |

NADCAP/고객 승인 |

보유 |

Boeing (미) Triumph (미) Bombardier (캐) Embraer (미) |

|

Mechanical Test |

NADCAP/고객 승인 |

보유 |

Boeing (미) Triumph (미) Spirit (미) Bombardier (캐) |

|

|

정밀 기계 가공 |

DPD 고객 승인 |

보유 |

SPIRIT (미) Triumph (미) KAL (국내) |

|

|

치수 검사 |

||||

|

비파괴 검사 |

NADCAP/고객 승인 NAS410 (Lev.2, 3) |

보유 |

Boeing (미) Triumph (미) Spirit (미) |

|

|

조립 |

자동화 조립 |

Auto Rivet 공정 승인 |

보유 |

Boeing (미) Latecoere (유) Triumph (미) Embraer (미) |

|

특수 조립 및 후처리 |

NADCAP/고객 승인 |

보유 |

SPIRIT (미) Latecoere (유) Triumph (미) |

|

|

치공구 |

설계, 제작 및 검증 |

치공구 고객 승인 |

보유 |

Boeing (미) SPIRIT (미) Triumph (미) STAIS (싱가폴) |

| 시험 | 원/부자재 Lab. Test | 입고시험 시효연장시험 |

보유 | Boeing (미) IAI (이) Embraer (브) |

| 공정 모니터링 | 도막두께 측정 | 보유 | Boeing (미) SPIRIT (미) Embraer (브라질) ST Engineering (싱가폴) Bombardier (캐) |

|

| 페인트 접착성 시험 |

보유 | Boeing (미) SPIRIT (미) Embraer (브라질) ST Engineering (싱가폴) Bombardier (캐) |

||

| DT(인장시험) | 보유 | Boeing (미) SPIRIT (미) Embraer (브라질) ST Engineering (싱가폴) |

㈒ 주요 제품 등 관련 소비자 불만사항 등

공시대상기간 동안 주요 제품 등 관련 반품, 하자 등의 소비자 불만과 소송 등의 발생내역은 없습니다.

㈓ 공시대상기간중 새로이 추진하였거나, 이사회 결의 등을 통하여 새로이 추진하기로한 중요한 신규사업

공시대상기간 동안 새로이 추진했거나 이사회 결의 등을 통하여 추진하기로 한 중요한 신규사업은 없습니다.

3. 종속회사의 사업부문 현황

|

회사명 |

사업부문 |

주요 생산 및 판매제품 유형 |

주요고객 |

사업내용 |

|

㈜카프에어로 |

항공기부품 제조 |

- |

- |

항공기부품 제조 |

III. 재무에 관한 사항

1. 요약재무정보

1. 요약 연결재무정보

| (단위 : 백만원, 주당순이익 : 원) |

| 구 분 | 제24기 반기 | 제23기 | 제22기 |

| 2024년 6월말 | 2023년 말 | 2022년 말 | |

| I. 유동자산 | 266,173 | 209,171 | 131,730 |

| 당좌자산 | 119,657 | 99,651 | 63,047 |

| 재고자산 | 146,516 | 109,520 | 68,683 |

| II. 비유동자산 | 266,609 | 259,960 | 259,767 |

| 유형자산 | 149,414 | 140,726 | 137,117 |

| 무형자산 | 115,610 | 118,371 | 121,644 |

| 투자자산 | 196 | 196 | 196 |

| 기타비유동자산 | 1,388 | 667 | 810 |

| 자 산 총 계 | 532,782 | 469,132 | 391,498 |

| I. 유동부채 | 51,041 | 288,240 | 317,972 |

| II. 비유동부채 | 202,173 | 152,496 | 88,191 |

| 부 채 총 계 | 253,215 | 440,735 | 406,163 |

| I. 자본금 | 160,640 | 21,145 | 13,142 |

| II. 자본잉여금 | 231,364 | 226,976 | 171,009 |

| III. 기타자본항목 | 130,623 | 2,834 | 3,024 |

| IV. 기타포괄손익누계액 | 18,840 | 18,837 | 6,065 |

| Ⅴ. 이익잉여금(결손금) | (261,900) | (241,366) | (203,580) |

| 비지배지분 | - | (30) | (4,326) |

| 자 본 총 계 | 279,567 | 28,396 | (14,666) |

| 구 분 | 2024.1.1~2024.6.30 | 2023.1.1~2023.12.31 | 2022.1.1~2022.12.31 |

| 매출액 | 73,447 | 168,484 | 162,125 |

| 영업이익(손실) | (19,683) | (36,383) | (13,383) |

| 당기순이익(손실) | (19,923) | (40,328) | (13,251) |

| 지배기업지분 | (19,858) | (40,336) | (10,283) |

| 비지배지분 | (64) | 8 | (2,968) |

| 기본주당이익(손실) 원 | (100) | (1,033) | (401) |

| 희석주당이익(손실) 원 | (100) | (1,033) | (401) |

| 연결에 포함된 회사수 | 1 | 2 | 2 |

| * | 상기 요약연결재무정보는 K-IFRS에 따라 작성되었으며, 값은 반올림 값으로 합산금액이 다를 수 있습니다. |

| * | 연결에 포함된 회사수는 연결재무상태표 작성 기준일 기준입니다. |

2. 요약재무정보(별도)

| (단위 : 백만원, 주당순이익 : 원) |

| 구 분 | 제24기 반기 | 제23기 | 제22기 |

| 2024년 6월말 | 2023년 말 | 2022년 말 | |

| I. 유동자산 | 266,031 | 203,697 | 87,749 |

| 당좌자산 | 119,515 | 152,613 | 54,038 |

| 재고자산 | 146,516 | 51,085 | 33,711 |

| II. 비유동자산 | 265,033 | 172,669 | 144,143 |

| 유형자산 | 142,470 | 45,286 | 43,159 |

| 무형자산 | 115,610 | 121,924 | 95,889 |

| 투자자산 | 5,574 | 2,024 | 1,719 |

| 기타비유동자산 | 1,378 | 3,435 | 3,376 |

| 자 산 총 계 | 531,064 | 376,367 | 231,893 |

| I. 유동부채 | 51,072 | 261,069 | 225,455 |

| II. 비유동부채 | 201,511 | 96,349 | 49,779 |

| 부 채 총 계 | 252,582 | 357,418 | 275,233 |

| I. 자본금 | 160,640 | 21,145 | 13,142 |

| II. 자본잉여금 | 231,418 | 236,294 | 173,727 |

| III. 기타자본항목 | 130,623 | 3,914 | 2,717 |

| IV. 기타포괄손익누계액 | 16,505 | 3,869 | 2,272 |

| Ⅴ. 이익잉여금 | (260,704) | (246,273) | (235,199) |

| 자 본 총 계 | 278,482 | 18,949 | (43,341) |

| 종속,관계,공동기업 투자주식 평가방법 | 원가법 | 원가법 | 원가법 |

| 구 분 | 2024.1.1~2024.06.30 | 2023.1.1~2023.12.31 | 2022.1.1~2022.12.31 |

| 매출액 | 70,803 | 161,609 | 155,416 |

| 영업이익(손실) | (17,014) | (35,742) | (10,328) |

| 당기순이익(손실) | (16,929) | (42,256) | (26,091) |

| 기본주당이익(손실) 원 | (85) | (1,082) | (1,017) |

| * | 상기 요약재무정보(별도)는 K-IFRS에 따라 작성되었으며, 값은 반올림 값으로 합산금액이 다를 수 있습니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 24 기 반기말 2024.06.30 현재 |

|

제 23 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 24 기 반기말 |

제 23 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

266,172,872,191 |

209,171,275,991 |

|

현금및현금성자산 |

35,877,298,025 |

12,913,217,593 |

|

단기금융상품 |

20,000,000 |

20,000,000 |

|

매출채권 및 기타유동채권 |

36,727,766,438 |

46,830,963,698 |

|

기타유동자산 |

47,031,785,589 |

39,887,094,734 |

|

유동재고자산 |

146,516,022,139 |

109,519,999,966 |

|

비유동자산 |

266,608,640,561 |

259,960,265,784 |

|

장기금융상품 |

2,000,000 |

2,000,000 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

194,210,000 |

194,210,000 |

|

유형자산 |

149,414,066,822 |

140,725,956,492 |

|

영업권 이외의 무형자산 |

114,011,710,209 |

116,459,813,812 |

|

사용권자산 |

1,598,332,719 |

1,910,850,711 |

|

기타비유동자산 |

1,388,320,811 |

667,434,769 |

|

자산총계 |

532,781,512,752 |

469,131,541,775 |

|

부채 |

||

|

유동부채 |

51,041,195,162 |

288,239,741,438 |

|

매입채무 및 기타유동채무 |

47,156,593,212 |

46,517,422,750 |

|

단기차입금 |

107,804,353,078 |

|

|

유동 차입금 |

39,612,493,881 |

|

|

사채 |

7,320,614,293 |

|

|

유동성전환사채 |

39,105,282,718 |

|

|

유동성신주인수권부사채 |

43,167,865,513 |

|

|

유동 리스부채 |

919,218,751 |

892,474,207 |

|

기타 유동부채 |

2,965,383,199 |

3,819,234,998 |

|

비유동부채 |

202,173,464,750 |

152,495,510,543 |

|

비유동기타채무 |

55,518,770 |

50,990,211 |

|

장기차입금 |

71,121,999,146 |

125,367,102,549 |

|

비지배지분부채(유동) |

855,845,585 |

|

|

사채 |

4,194,874,898 |

4,148,302,789 |

|

전환사채 |

106,527,554,912 |

2,095,475,981 |

|

비유동 리스부채 |

966,755,812 |

1,372,433,257 |

|

퇴직급여부채 |

12,153,606,938 |

11,411,888,818 |

|

기타장기종업원부채 |

668,593,717 |

635,723,015 |

|

비유동충당부채 |

186,114,841 |

258,205,692 |

|

이연법인세부채 |

6,298,445,716 |

6,299,542,646 |

|

부채총계 |

253,214,659,912 |

440,735,251,981 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

279,566,852,840 |

28,425,970,828 |

|

자본금 |

160,640,025,000 |

21,145,196,000 |

|

자본잉여금 |

231,364,023,987 |

226,975,836,819 |

|

기타자본구성요소 |

130,622,813,023 |

2,833,589,487 |

|

기타포괄손익누계액 |

18,840,302,881 |

18,837,348,965 |

|

이익잉여금(결손금) |

(261,900,312,051) |

(241,366,000,443) |

|

비지배지분 |

(29,681,034) |

|

|

자본총계 |

279,566,852,840 |

28,396,289,794 |

|

자본과부채총계 |

532,781,512,752 |

469,131,541,775 |

2-2. 연결 손익계산서

|

연결 손익계산서 |

|

제 24 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 23 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

제 24 기 반기 |

제 23 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

36,825,938,068 |

73,447,382,822 |

48,239,179,953 |

85,624,559,289 |

|

매출원가 |

39,153,780,563 |

85,922,308,120 |

61,469,588,140 |

104,291,775,274 |

|

매출총이익 |

(2,327,842,495) |

(12,474,925,298) |

(13,230,408,187) |

(18,667,215,985) |

|

판매비와관리비 |

3,768,664,693 |

7,208,291,635 |

3,332,475,607 |

6,861,899,853 |

|

영업이익(손실) |

(6,096,507,188) |

(19,683,216,933) |

(16,562,883,794) |

(25,529,115,838) |

|

금융수익 |

4,347,548,907 |

4,465,715,306 |

568,303,471 |

2,022,373,649 |

|

금융원가 |

3,557,080,611 |

9,129,372,627 |

6,232,199,481 |

11,795,408,558 |

|

기타이익 |

1,723,747,542 |

3,664,535,198 |

1,082,474,583 |

4,409,664,444 |

|

기타손실 |

634,275,870 |

2,741,013,053 |

1,221,522,216 |

5,436,774,081 |

|

법인세비용차감전순이익(손실) |

(4,216,567,220) |

(23,423,352,109) |

(22,365,827,437) |

(36,329,260,384) |

|

법인세비용(수익) |

441,724,933 |

(3,500,485,471) |

(1,223,455,731) |

(1,223,455,731) |

|

당기순이익(손실) |

(4,658,292,153) |

(19,922,866,638) |

(21,142,371,706) |

(35,105,804,653) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(4,658,292,153) |

(19,858,495,514) |

(21,098,124,411) |

(35,011,142,992) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(64,371,124) |

(44,247,295) |

(94,661,661) |

|

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(15) |

(100) |

(501) |

(976) |

|

희석주당이익(손실) (단위 : 원) |

(15) |

(100) |

(501) |

(976) |

2-3. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 24 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 23 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

제 24 기 반기 |

제 23 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

당기순이익(손실) |

(4,658,292,153) |

(19,922,866,638) |

(21,142,371,706) |

(35,105,804,653) |

|

기타포괄손익 |

2,953,916 |

2,953,916 |

||

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

||||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

||||

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

2,953,916 |

2,953,916 |

||

|

총포괄손익 |

(4,655,338,237) |

(19,919,912,722) |

(21,142,371,706) |

(35,105,804,653) |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(4,655,338,237) |

(19,855,541,598) |

(21,098,124,411) |

(35,011,142,992) |

|

포괄손익, 비지배지분 |

(64,371,124) |

(44,247,295) |

(94,661,661) |

|

2-4. 연결 자본변동표

|

연결 자본변동표 |

|

제 24 기 반기 2024.01.01 부터 2024.06.30 까지 |

|

제 23 기 반기 2023.01.01 부터 2023.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (기초자본) |

13,142,243,500 |

169,454,580,769 |

3,023,873,344 |

6,065,288,149 |

(69,970,196,814) |

121,715,788,948 |

4,288,188,552 |

126,003,977,500 |

|

당기순이익(손실) |

(35,011,142,992) |

(35,011,142,992) |

(94,661,661) |

(35,105,804,653) |

||||

|

전환사채의 발행 |

1,211,991,793 |

1,211,991,793 |

218,428,842 |

1,430,420,635 |

||||

|

전환사채의 상환 |

766,247,665 |

(306,992,267) |

459,255,398 |

(459,255,398) |

||||

|

신종자본증권 발행 |

||||||||

|

종속기업에 대한 보유지분 변동 |

(21,713,377,620) |

(21,713,377,620) |

(3,033,507,930) |

24,746,885,550 |

||||

|

무상감자 |

||||||||

|

출자전환(유상증자) |

||||||||

|

유상증자 |

7,927,519,500 |

62,072,477,685 |

69,999,997,185 |

69,999,997,185 |

||||

|

신주인수권 행사 |

73,284,000 |

478,618,481 |

(19,994,896) |

531,907,585 |

531,907,585 |

|||

|

신주인수권부사채의 상환 |

||||||||

|

신종자본증권의 이자비용 |

||||||||

|

재평가잉여금 |

||||||||

|

2023.06.30 (기말자본) |

21,143,047,000 |

211,058,546,980 |

3,908,877,974 |

6,065,288,149 |

(104,981,339,806) |

137,194,420,297 |

919,192,405 |

138,113,612,702 |

|

2024.01.01 (기초자본) |

21,145,196,000 |

226,975,836,819 |

2,833,589,487 |

18,837,348,965 |

(241,366,000,443) |

28,425,970,828 |

(29,681,034) |

28,396,289,794 |

|

당기순이익(손실) |

(19,858,495,514) |

(19,858,495,514) |

(64,371,124) |

(19,922,866,638) |

||||

|

전환사채의 발행 |

14,077,654,963 |

14,077,654,963 |

14,077,654,963 |

|||||

|

전환사채의 상환 |

1,220,541,084 |

(1,272,020,246) |

(51,479,162) |

(51,479,162) |

||||

|

신종자본증권 발행 |

116,872,179,546 |

116,872,179,546 |

116,872,179,546 |

|||||

|

종속기업에 대한 보유지분 변동 |

(1,003,987,358) |

(1,003,987,358) |

94,052,158 |

(909,935,200) |

||||

|

무상감자 |

(184,475,000) |

184,475,000 |

||||||

|

출자전환(유상증자) |

72,825,000,000 |

(382,381,000) |

72,442,619,000 |

72,442,619,000 |

||||

|

유상증자 |

55,000,000,000 |

(284,933,727) |

54,715,066,273 |

54,715,066,273 |

||||

|

신주인수권 행사 |

11,854,304,000 |

3,772,735,454 |

(822,378,012) |

14,804,661,442 |

14,804,661,442 |

|||

|

신주인수권부사채의 상환 |

1,066,212,715 |

(1,066,212,715) |

||||||

|

신종자본증권의 이자비용 |

(860,291,094) |

(860,291,094) |

(860,291,094) |

|||||

|

재평가잉여금 |

2,953,916 |

2,953,916 |

2,953,916 |

|||||

|

2024.06.30 (기말자본) |

160,640,025,000 |

231,364,023,987 |

130,622,813,023 |

18,840,302,881 |

(261,900,312,051) |

279,566,852,840 |