|

|

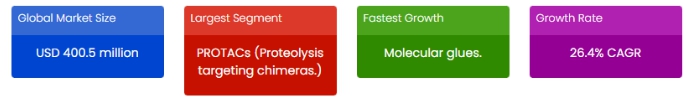

글로벌 tpd 시장 스냅샷 |

정 정 신 고 (보고)

| 2024년 07월 26일 |

1. 정정대상 공시서류 : 증권신고서(합병)

2. 정정대상 공시서류의 최초제출일 : 2024년 07월 01일

[증권신고서 제출 및 정정 연혁]

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2024년 07월 01일 | 증권신고서(합병) | 최초제출 |

| 2024년 07월 08일 | [기재정정]증권신고서(합병) | 자진정정(굵은 빨간색) |

| 2024년 07월 17일 | [기재정정]증권신고서(합병) | 자진정정(굵은 파란색) |

| 2024년 07월 26일 | [기재정정]증권신고서(합병) | 자진정정(굵은 보라색) |

3. 정정사항

| 항 목 | 정정요구ㆍ명령관련 여부 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

|

※ 금번 '[정정]증권신고서'는 일부 내용 정정 및 추가에 따른 것으로, 정정 및 추가 기재된 사항은 굵은 보라색으로 표시하였습니다. 본문의 정정 기재에 따른 요약정보의 정정기재된 사항은 별도로 정오표를 작성하지 않았습니다. |

||||

| VI. 투자위험요소 | ||||

| 가-9. 신약개발 관련 및 목표 시장 경쟁 심화 위험 | 아니오 | 보완 기재 | (주1) 정정 전 | (주1) 정정 후 |

| 나-7. 잦은 자금조달 관련 위험 | 아니오 | 보완 기재 | (주2) 정정 전 | (주2) 정정 후 |

(주1) 정정 전

소멸회사는 단백질 분해 기발 치료제 모델인 PROTAC(PROteolysis Targeting Chimera)의 한계 극복을 위해 차세대 기술인 bioPROTAC 기술을 개발하여 기존 치료제로 해결할 수 없는 의학적 미충족 수요를 충족 가능한 First in class 신약 개발을 목적으로 하고 있습니다.

소멸회사는 고유의 synthetic 라이브러리를 활용하여 신규 Nanobody(전통적 항체보다 작은 항체)를 자체적으로 발굴 가능하며, Yeast display 시스템과 High-throughput screening 시스템을 활용하여 TPD(표적단밸질 분해 기술)가 개선된 고유 engineered protein 확보가 가능합니다. 또한 First in calss 신약의 잠재력이 있는 10여개의 Novel target(기존에 연구되지 않은 새로운 표적)을 확보하고 있으며 bioPROTAC을 제작하기 위한 핵심기술을 내재화하고 있습니다.

해당 기술을 바탕으로 소멸회사는 암, 소뇌실조증, 아토피 피부염을 적응증으로 하는 파이프라인을 보유하고 있습니다. 소멸회사는 총 4개의 파이프라인을 보유하고 있으며 현재 발굴단계로 아직 전임상단계에 도달하지 못하였습니다. 소멸회사는 전임상단계 연구부터 기술이전 또는 공동연구로 개발을 진행 할 계획입니다.

EPD-301의 경우 Precision Nanosystems Inc과의 공동연구계약이 '23년 8월 체결되어 현재 전임상/임상개발을 위해 폐를 타겟으로 하는 LNP 선정이 완료되었으며향후 LNP 유효성 연구 확인 후 '24년 3Q내에 전임상 시료 생산 시작을 목표로 하고 있습니다. 아울러 '25년 말까지 IND 제출 완료를 목표로 하고 있으며 국내 임상 1상 자체 진행과 글로벌 기술이전을 병행할 계획이 있습니다.

EPD-401의 경우 최종 리드 후보 물질 선정을 위한 단백질체학 연구가 진행 중이며 선택성을 확인하여 최종 후보 물질 선정 계획에 있습니다. 선정된 물질로 '24년 4Q 생체 내 실험을 진행 후 '25년 내 전임상 단계 진입을 목표로 하고 있습니다.

EPD-201의 경우 진행이 보류된 상태로 향후 추가적인 연구 여부를 판단할 계획입니다.

EPD-501의 경우 일리미스테라퓨틱스와의 공동연구로 퇴행성 질환 치료제 개발 과제를 런칭하였습니다.

증권신고서 제출일 전일 기준 소멸회사의 파이프라인 현황 및 전임상단계 연구 계획은 다음과 같습니다.

| [소멸회사 파이프라인 현황] |

| 프로그램 | 타겟 | 적응증 | 발굴단계 | 전임상 | 임상 | 시판허가 | 비고 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 구축물 합성 | 시험관 효능평가 | 작용 기전 연구 | 시험관 효능평가 | 1상 | 2상 | 3상 | ||||||

| EPD-301 | SOX2 | 암 | ||||||||||

| EPD-201 | ATXN1 | 1형 소뇌실조 | ||||||||||

| EPD-401 | STAT3 | 아토피 피부염 / 암 | ||||||||||

| EPD-501 | 미공개 | 퇴행성 뇌질환 | 공동개발(일리미스테라퓨틱스) | |||||||||

| 출처: 소멸회사 제공 |

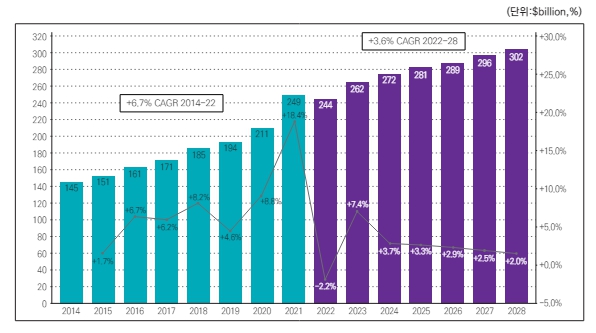

SkyQuest Technology Report에 따르면 글로벌 TPD(표적단백질분해 기술) 시장은 '23~'30년까지 CAGR 26.4%로 성장할 것을 전망하고 있으며, '30년 33억달러 규모의 시장이 될 것으로 기대하고 있습니다.

| [글로벌 TPD 시장 전망 2023-2030] |

|

| 출처: SkyQuest Technology Report : Global Targeted Protein Degradation Market |

| [글로벌 TPD 시장 전망] |

|

| 출처: SkyQuest Technology Report : Global Targeted Protein Degradation Market |

우호적인 TPD관련 시장 전망에 따라 국내외 다수의 업체들이 R&D를 진행하고 있으며 TPD기술은 크게 MG와 PROTAC으로 구분됩니다.

MG와 PROTAC기술의 비교내용과 국내외 TPD 경쟁사 R&D현황은 다음과 같습니다.

| [MG/PROTAC 기술 비교표] |

| 구분 | MG | PROTAC |

| 정의 | 표적 단백질과 E3 ligase의 동시에 결합하는 물질이지만, PROTAC과 달리 단일 화학적 요소로 이루어진 경우가 대부분. E3 ligase에 결합한 분자 접착제가 표적 단백질에 결합하도록 유도 가능. | 표적단백질에 결합하는 리간드(Warhead)와 E3 ligase 리간드(Binder)를 인위적으로 링커(linker)로 결합시킨 ‘이종 이중기능 분자’ (Heterobifunctional molecule). 분자량이 커 기존 약물과 다른 특성 지님. |

| 장점 | - 단백질-단백질 상호작용을 조절할 수 있어서, 다양한 생리적 기능 조절에 활용 가능하다. - 약물 개발에서 다양한 타겟 단백질에 대한 효과적인 표적화 가능성이 있다. - FDA승인된 치료제 사례 존재(레날리도마이드 2007년 사용 허가 다발성골수종) |

- 고도의 선택성으로 원하는 단백질을 표적으로 지정할 수 있다. - 낮은 농도에서도 효과적으로 작용할 수 있어, 약물의 효과를 증대시킬 수 있다. |

| 단점 | - 특정 단백질에 대한 선택성이 필요하며, 부작용이나 비특이적 효과가 발생할 수 있다. - 상업적으로 활용 가능한 MG를 개발하는 것이 기술적으로 어려울 수 있다. |

- 디자인된 PROTAC의 합성 및 최적화가 기술적으로 복잡할 수 있다. - 특정 조건에서는 프로테아소말 분해 기능이 제한될 수 있다 - 아직 임상 시험단계에 있다. |

| 주요 회사 | 누릭스, C4테라퓨틱스, 핀테라퓨틱스 등 | 아비나스, 키메라, 유빅스테라퓨틱스 등 |

| 출처: 소멸회사 제공 |

| [TPD경쟁사 현황] |

| 구분 | 회사명 | MG/PROTAC 여부 | 물질/기술명/플랫폼 | 타겟 | 적응증 | 개발단계 | 주요투자자 |

|---|---|---|---|---|---|---|---|

| 국내 | 오름테라퓨틱스 | DAC | ORM-5029 | GSPT1 (+ HER2 Ab) | 유방암 | 임상 1상 | KG인베스트먼트, 인터베스트, 프리미어파트너스 등 |

| ORM-6151 | GSPT1 (+ CD33 Ab) | 급성 골수성 백혈병 | 임상 1상 | ||||

| 유빅스테라퓨틱스 | PROTAC | UBX-303-1 | BTK | 혈액암 | 임상 1상 | 미래에셋벤처투자, 에이티넘인베스트먼트 등 | |

| UBX-103 | AR | 전립선암 | 전임상 | ||||

| 업테라 | PROTAC | UP1002 | PLK1 | 암 | 전임상 | IMM인베스트먼트, 메리츠증권 등 | |

| 핀테라퓨틱스 | MG & PROTAC | MG | CK1alpha | 암 | 전임상 | KG인베스트먼트, DSC인베스트먼트 등 | |

| 해외 | 아비나스 | PROTAC | ARV-471 | ER | 유방암 | 임상 3상 | Public company |

| ARV-766 | AR | 전립선암 | 임상 2상 | ||||

| 키메라 | PROTAC | KT-474 | IRAK4 | 아토피피부염 | 임상 2상 | ||

| KT-333 | STAT3 | 혈액암 | 임상 1상 | ||||

| 누릭스 | MG & PROTAC | NX-2127 | BTK + IKZF | 혈액암 | 임상 1상 | ||

| NX-5948 | BTK | 혈액암 | 임상 1상 | ||||

| C4테라퓨틱스 | MG & PROTAC | Cemsidomide | IKZF1/3 | 혈액암 | 임상 1상 | ||

| CFT1946 | BRAF V600 | BRAF V600E cancers | 임상 1상 |

| 출처: 소멸회사 제공 |

(후략)

(주1) 정정 후

소멸회사는 단백질 분해 기발 치료제 모델인 PROTAC(PROteolysis Targeting Chimera)의 한계 극복을 위해 차세대 기술인 bioPROTAC 기술을 개발하여 기존 치료제로 해결할 수 없는 의학적 미충족 수요를 충족 가능한 First in class 신약 개발을 목적으로 하고 있습니다.

소멸회사는 고유의 synthetic 라이브러리를 활용하여 신규 Nanobody(전통적 항체보다 작은 항체)를 자체적으로 발굴 가능하며, Yeast display 시스템과 High-throughput screening 시스템을 활용하여 TPD(표적단밸질 분해 기술)가 개선된 고유 engineered protein 확보가 가능합니다. 또한 First in calss 신약의 잠재력이 있는 10여개의 Novel target(기존에 연구되지 않은 새로운 표적)을 확보하고 있으며 bioPROTAC을 제작하기 위한 핵심기술을 내재화하고 있습니다.

해당 기술을 바탕으로 소멸회사는 암, 소뇌실조증, 아토피 피부염을 적응증으로 하는 파이프라인을 보유하고 있습니다. 소멸회사는 총 4개의 파이프라인을 보유하고 있으며 현재 발굴단계로 아직 전임상단계에 도달하지 못하였습니다. 소멸회사는 전임상단계 연구부터 기술이전 또는 공동연구로 개발을 진행 할 계획입니다.

EPD-301의 경우 Precision Nanosystems Inc과의 공동연구계약이 '23년 8월 체결되어 현재 전임상/임상개발을 위해 폐를 타겟으로 하는 LNP 선정이 완료되었으며향후 LNP 유효성 연구 확인 후 '24년 3Q내에 전임상 시료 생산 시작을 목표로 하고 있습니다. 아울러 '25년 말까지 IND 제출 완료를 목표로 하고 있으며 국내 임상 1상 자체 진행과 글로벌 기술이전을 병행할 계획이 있습니다.

EPD-401의 경우 최종 리드 후보 물질 선정을 위한 단백질체학 연구가 진행 중이며 선택성을 확인하여 최종 후보 물질 선정 계획에 있습니다. 선정된 물질로 '24년 4Q 생체 내 실험을 진행 후 '25년 내 전임상 단계 진입을 목표로 하고 있습니다.

EPD-201의 경우 진행이 보류된 상태로 향후 추가적인 연구 여부를 판단할 계획입니다.

EPD-501의 경우 일리미스테라퓨틱스와의 공동연구로 퇴행성 질환 치료제 개발 과제를 런칭하였습니다.

증권신고서 제출일 전일 기준 소멸회사의 파이프라인 현황 및 전임상단계 연구 계획은 다음과 같습니다.

| [소멸회사 파이프라인 현황] |

| 프로그램 | 타겟 | 적응증 | 발굴단계 | 전임상 | 임상 | 시판허가 | 비고 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 구축물 합성 | 시험관 효능평가 | 작용 기전 연구 | 시험관 효능평가 | 1상 | 2상 | 3상 | ||||||

| EPD-301 | SOX2 | 암 | ||||||||||

| EPD-201 | ATXN1 | 1형 소뇌실조 | ||||||||||

| EPD-401 | STAT3 | 아토피 피부염 / 암 | ||||||||||

| EPD-501 | 미공개 | 퇴행성 뇌질환 | 공동개발(일리미스테라퓨틱스) | |||||||||

| 출처: 소멸회사 제공 |

SkyQuest Technology Report에 따르면 글로벌 TPD(표적단백질분해 기술) 시장은 '23~'30년까지 CAGR 26.4%로 성장할 것을 전망하고 있으며, '30년 33억달러 규모의 시장이 될 것으로 기대하고 있습니다.

| [글로벌 TPD 시장 전망 2023-2030] |

|

| 출처: SkyQuest Technology Report : Global Targeted Protein Degradation Market |

| [글로벌 TPD 시장 전망] |

|

| 출처: SkyQuest Technology Report : Global Targeted Protein Degradation Market |

우호적인 TPD관련 시장 전망에 따라 국내외 다수의 업체들이 R&D를 진행하고 있으며 TPD기술은 크게 MG와 PROTAC으로 구분됩니다.

MG와 PROTAC기술의 비교내용과 국내외 TPD 경쟁사 R&D현황은 다음과 같습니다.

| [MG/PROTAC 기술 비교표] |

| 구분 | MG | PROTAC |

| 정의 | 표적 단백질과 E3 ligase의 동시에 결합하는 물질이지만, PROTAC과 달리 단일 화학적 요소로 이루어진 경우가 대부분. E3 ligase에 결합한 분자 접착제가 표적 단백질에 결합하도록 유도 가능. | 표적단백질에 결합하는 리간드(Warhead)와 E3 ligase 리간드(Binder)를 인위적으로 링커(linker)로 결합시킨 ‘이종 이중기능 분자’ (Heterobifunctional molecule). 분자량이 커 기존 약물과 다른 특성 지님. |

| 장점 | - 단백질-단백질 상호작용을 조절할 수 있어서, 다양한 생리적 기능 조절에 활용 가능하다. - 약물 개발에서 다양한 타겟 단백질에 대한 효과적인 표적화 가능성이 있다. - FDA승인된 치료제 사례 존재(레날리도마이드 2007년 사용 허가 다발성골수종) |

- 고도의 선택성으로 원하는 단백질을 표적으로 지정할 수 있다. - 낮은 농도에서도 효과적으로 작용할 수 있어, 약물의 효과를 증대시킬 수 있다. |

| 단점 | - 특정 단백질에 대한 선택성이 필요하며, 부작용이나 비특이적 효과가 발생할 수 있다. - 상업적으로 활용 가능한 MG를 개발하는 것이 기술적으로 어려울 수 있다. |

- 디자인된 PROTAC의 합성 및 최적화가 기술적으로 복잡할 수 있다. - 특정 조건에서는 프로테아소말 분해 기능이 제한될 수 있다 - 아직 임상 시험단계에 있다. |

| 주요 회사 | 누릭스, C4테라퓨틱스, 핀테라퓨틱스 등 | 아비나스, 키메라, 유빅스테라퓨틱스 등 |

| 출처: 소멸회사 제공 |

| [TPD경쟁사 현황] |

| 구분 | 회사명 | 설립일 | MG/PROTAC 여부 | 물질/기술명/플랫폼 | 타겟 | 적응증 | 개발단계 | 주요투자자 |

|---|---|---|---|---|---|---|---|---|

| 국내 | 오름테라퓨틱스 | 2016년 | DAC | ORM-5029 | GSPT1 (+ HER2 Ab) | 유방암 | 임상 1상 | KG인베스트먼트, 인터베스트, 프리미어파트너스 등 |

| ORM-6151 | GSPT1 (+ CD33 Ab) | 급성 골수성 백혈병 | 임상 1상 | |||||

| 유빅스테라퓨틱스 | 2018년 | PROTAC | UBX-303-1 | BTK | 혈액암 | 임상 1상 | 미래에셋벤처투자, 에이티넘인베스트먼트 등 | |

| UBX-103 | AR | 전립선암 | 전임상 | |||||

| 업테라 | 2018년 | PROTAC | UP1002 | PLK1 | 암 | 전임상 | IMM인베스트먼트, 메리츠증권 등 | |

| 핀테라퓨틱스 | 2017년 | MG & PROTAC | MG | CK1alpha | 암 | 전임상 | KG인베스트먼트, DSC인베스트먼트 등 | |

| 해외 | 아비나스 | 2013년 | PROTAC | ARV-471 | ER | 유방암 | 임상 3상 | Public company |

| ARV-766 | AR | 전립선암 | 임상 2상 | |||||

| 키메라 | 2017년 | PROTAC | KT-474 | IRAK4 | 아토피피부염 | 임상 2상 | ||

| KT-333 | STAT3 | 혈액암 | 임상 1상 | |||||

| 누릭스 | 2009년 | MG & PROTAC | NX-2127 | BTK + IKZF | 혈액암 | 임상 1상 | ||

| NX-5948 | BTK | 혈액암 | 임상 1상 | |||||

| C4테라퓨틱스 | 2016년 | MG & PROTAC | Cemsidomide | IKZF1/3 | 혈액암 | 임상 1상 | ||

| CFT1946 | BRAF V600 | BRAF V600E cancers | 임상 1상 |

TPD 의약품은 재발성·불응성 암 환자에 대한 강력한 대안이 될 것이라는 점에서 전통적인 저분자화합물 저해제 시장을 대체하며 ADC와 유사하게 성장할 것으로 전망되고 있으나, 아직 상용화된 신약이 없는 까닭에 TPD 의약품의 시장규모를 파악하기는 쉽지 않습니다.

한편, 최근 TPD 기술 관련한 국내 경쟁사의 연구개발, 상용화 움직임은 다음과 같습니다. 지난 7월 16일 오름테라퓨틱스는 미국 제약사인 버텍스 파마슈티컬과 TPD 기술인 이중 정밀 표적 단백질 분해 기술을 수출하는 계약을 체결하였다고 발표하였습니다. 계약은 선급금 1,500만 달러와 최대 3개 타겟에 대해 각각 최대 3억 1,000만 달러의 추가 옵션 및 마일스톤으로 이루어져 있습니다. 해당 계약을 통해 버텍스는 오름테라퓨틱스의 TPD 기술을 활용해, 유전자편집 치료제의 새로운 전처치제(본격적인 치료 전에 체내 환경을 최적화하고 치료 효과를 높이는 약제)를 발굴하기 위한 연구권한을 보유하게 되었습니다. 또한, 유빅스테라퓨틱스는 지난 7월 1일 TPD 전립선암 치료제 후보물질 UBX-103의 글로벌 개발 권리를 계약금 50억원 포함 총 1,500억원에 유한양행에 이전하는 기술이전 계약을 체결하였다고 발표하였습니다. UBX-103은 전임상 단계 진행 중으로, 2025년 상반기까지 임상 1상 임상시험계획(IND) 승인을 목표로 비임상 연구가 진행되고 있습니다.

이처럼, 상기와 같이 TPD 의약품 시장선점을 위한 글로벌 경쟁이 가속화 되고 있는 환경 속에서 TPD 경쟁사들 대비 설립시점이 늦은 후발주자인 소멸회사의 임상연구 계획이 예정대로 진행될지, 그 성과가 실질적인 상용화에 부합할지 여부에 대해서도 현재 시점에 확정되지 않았다는 점을 투자자께서는 유의하시기 바랍니다.

(후략)

(주2) 정정 전

(전략)

| [

존속회사의 상장 이후 조달한 자금 현황]

|

| 발행일

|

종류

|

사용용도

|

금액 (백만원) |

주당 발행 /전환가(원) |

자금사용목적

|

실제 자금사용 용도

|

배정대상자

|

| 2011-10-05 | 유상증자(제3자배정 보통주) |

기타자금 |

5,000 | 12,350 | 일본 기업과의 전략적 제휴 |

연구개발 자금 |

나우일본테크놀로지투자펀드 1호 |

| 2012-10-26 | 유상증자(제3자배정 보통주) |

운영자금 |

16,326 | 14,050 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

| 2012-10-26 | 제3회 사모전환사채 |

시설자금 |

1,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

| 운영자금 |

1,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 타법인증권취득자금 |

4,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 기타자금 |

10,650 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 2014-04-15 | 제4회 사모전환사채 |

운영자금 |

7,000 | 30,750 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

인터베스트글로벌제약펀드 |

| 2014-08-25 | 유상증자(제3자배정 전환우선주) |

운영자금 |

3,031 | 43,050 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

State Good Group Limited |

| 2014-10-30 | 유상증자(제3자배정 전환우선주) |

운영자금 |

50,001 | 45,700 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

파이안제2호 유한회사 등 |

| 2015-12-03 | 유상증자(제3자배정 전환우선주) |

운영자금 |

20,000 | 81,800 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

유한양행 |

| 2016-07-15 | 유상증자(제3자배정 전환우선주) |

운영자금 |

59,999 | 51,500 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

삼성증권 등 |

| 2016-07-08 | 제5회 사모전환사채 |

운영자금 |

19,990 | 58,406 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

Tasly (Hong Kong) pharmaceuticals Ltd. 등

|

| 2018-05-18 | 유상증자(제3자배정 전환우선주) |

운영자금 |

139,999 | 90,100 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

유한양행 등 |

| 타법인증권취득자금 |

60,000 | 90,100 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

유한양행 등 |

||

| 2018-05-18 | 제6회 사모전환사채 |

운영자금 |

50,000 | 102,680 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

키움프라이빗에쿼티 등 |

| 2020-12-17 | 제7회 사모전환사채 |

타법인증권취득자금 |

20,000 | 140,950 | 타법인 증권 취득자금 |

툴젠 지분인수 |

유한양행 |

| 2020-12-21 | 유상증자(제3자배정 보통주) |

타법인증권취득자금 |

58,524 | 136,400 | 타법인 증권 취득자금 |

툴젠 지분인수 |

김진수 등 |

| 2023-01-10 | 유상증자(주주배정후 실권주 일반공모) |

운영자금 |

85,217 | 14,700 | 기술개발 등 |

연구개발 자금 |

주주배정 후 실권주 일반공모 |

| 합계 |

611,737 | ||||||

| 출처: 존속회사 자체 자료 |

소멸회사는 2021년 설립 이후 2021년 08월 27일~2021년 10월 08일 5회에 걸친 유상증자 6억원(제3자배정 전환우선주), 2022년 03월 29일 유상증자 25억원(제3자배정 상환전환우선주), 2022년 06월 27일 유상증자 18억원(제3자배정 상환전환우선주)을 통해 자금을 조달하였습니다. 소멸회사가 설립 이후 조달한 자금 현황은 다음과 같습니다.

소멸회사는 설립 이후, 아래와 같이 자금을 조달하였으며, 투자 시점 별 주요 연구성과는 다음과 같습니다.

| 구분 | 주요 연구성과 |

|---|---|

| 2021.08~ | 회사 설립(창업자 및 연구 개발진 구성)을 통한 연구개발 환경 마련, 주요 경영진 및 연구 개발진의 경력 및 향후 연구 개발 계획 등을 고려한 투자 유치 진행 |

| 2022.06~ |

1. 바이오프로탁 신규 플랫폼에 대한 In Vivo POC 검증

- A549 (폐암), BxPC3 (췌장암) xenograft models에서 SOX2 degrader의 항암 효능 확인

2. 전임상 단계 진입할 후보물질 확보 (EPD-301) / 후속 파이프라인 lead candidates 도출 (EPD-401)

- EPD-301: 1) 총 9종의 암세포주에서 apoptosis 유도에 의한 암세포주 사멸 효과 확인 (GI50: < 1 nM)

2) Ubiquitination & Proteasome dependent SOX2 degradation, SOX2-dependent efficacy 등 기본적인 MoA 확인

3) 2종의 암세포주 xenograft models에서 In Vivo 효능까지 확인

4) 전임상/임상 단계 개발에 사용할 LNP 후보 도출 완료

- EPD-401: 기존 저분자화합물 STAT3 PROTAC보다 더 potent한 bioPROTAC lead candidates 도출

3. 3종의 E3 proteins에 대한 Engineering 완료

- SKP2 mutant 1종 (SKP-E2)이 WT대비 월등히 개선된 STAT3 분해능을 보임을 확인

1) 전임상 단계 개발 또는 2) 신규 과제 런칭 위한 타사와의 Partnership 관계 확립

- Lung targeted delivery 가능한 LNP 확보 협력: Precision Nanosystems Inc.

- 단백질 형태로의 bioPROTAC 개발 협력 (STAT3 program): 제넥신

- 신규 CNS 과제 공동연구: I社

4. 특허 4건 출원

- SOX2 특이적으로 결합하는 단일 도메인 항체, 이를 포함하는 융합단백질 및 이의 용도 (출원번호: 10-2023-0158319)

- STAT3 특이적으로 결합하는 단일 도메인 항체, 이를 포함하는 융합단백질 및 이의 용도 (출원번호: 10-2023-0097975)

- βTrCP 단편 및 이의 변이체, 및 이의 용도 (출원번호: 10-2023-0097974)

- SKP2 단편 및 이의 변이체, 및 이의 용도 (출원번호: 10-2023-0097976)

|

| [

소멸회사의 설립 이후 조달한 자금 현황]

|

| 발행일

|

종류

|

사용 용도 |

금액(백만원)

|

발행가(원)

|

희석 발행가 (무상증자 고려) |

주2)의 ①, ②에 해당하는 |

| 2021-08-27 | 유상증자 (제3자배정 전환우선주) |

미정 |

300 | 659,091 | 6,591 |

X |

| 2021-09-30 | 100 | 659,091 | 6,591 |

X | ||

| 2021-09-30 | 40 | 659,091 | 6,591 |

X | ||

| 2021-09-30 | 60 | 659,091 | 6,591 |

X | ||

| 2021-10-08 | 100 | 659,091 | 6,591 |

X | ||

| 2022-03-29 | 유상증자 (제3자배정 상환전환우선주) |

1,501 | 2,769,300 | 27,693 |

X | |

| 2022-03-29 | 1,002 | 2,769,300 | 27,693 |

X | ||

| 2022-03-29 | 17 | 2,769,300 | 27,693 |

X | ||

| 2022-03-29 | 17 | 2,769,300 | 27,693 |

X | ||

| 2022-06-27 | 346 | 2,769,300 | 27,693 |

X | ||

| 2022-06-27 | 1,501 | 2,769,300 | 27,693 |

X | ||

| 2024-04-30 | 500 | 33,876 | 33,876 | X |

||

| 합계 |

4,984 | |||||

| 출처: 소멸회사 자체 자료 |

| 주1) 2022년 09월 21일 기준, 1 : 10 무상증자를 진행하였고, 2022년 10월 21일 기준 1: 10 주식분할을 진행하였습니다. |

|

주2) 외부기관평가는 크게 3가지로 분류됨. ① 재무제표 표시를 위한 기업가치평가 → 외부감사법 적용 - 금융감독원(상장사)과 한국공인회계사회(비상장사) 감리 등을 통해 관리·감독되고 있음

② 합병, 중요 자산의 양수도 가액 등의 적정성을 검토하기 위해 수행되는 의무적 기업가치 평가 →

자본시장법 적용(- 자본시장법령은 투자자 보호 등을 위해 일부 합병의 경우 기업으로 하여금 외부평가기관으로부터 합병가액 등이 적정한지에 대한 평가를 받고 그 평가결과를 공개하도록 규정하고 있음)

③ 그 外에 회사가 기업 내부 참고 목적으로 임의로 수행하는 기업가치 평가로, 평가결과를 사적 계약에 따라 당사자에게만 제공하는 경우 평가방법론에 대한 규율이 없음 |

소멸회사가 가장 최근에 투자를 유치한 시점은 2024년 4월 30일 이며, 주당 발행가는 33,876원이었습니다. 한편, 본건 합병을 위한 피합병법인의 합병가액은 40,512원으로, 최근 투자 유치 시점 대비 2개월여 지나지 않은 시점에 피합병회사의 1주당 발행가가 약 19.6% 가량 할증되었다고 분석할 수 있습니다. 피합병법인이 영위하는 업종 특성과 초기 개발단계에 있는 파이프라인 특성 상, 투자 시점마다의 연구성과가 명확하게 합리적으로 측정되거나 계산, 판단되는데에는 한계가 존재합니다. 다만, 본건 합병의 경우 피합병회사 기 발행 지분 100%를 합병존속회사가 취득 및 법인격을 합병하는 방식으로 진행될 예정인 점을 고려하였을 때, 가장 최근의 투자유치 가격을 기준으로 약 20% 수준의 경영권 프리미엄을 가산한 가치를 양 합병당사회사간의 합의된 가격으로 설정하였습니다. 한 편, 본 건 합병을 위해 산정된 피합병회사의 합병가액 및 피합병회사의 종전 투자내역을 바탕으로 한 피합병회사의 기업가치는 절대적으로 합리적인 방식으로 계산, 산정되었다고 판단할 수 없을뿐더러, 본 건 합병을 통해 양 당사회사 간에 예상, 계획하고 있는 합병의 효과가 십분 발행될 것이라는 확신 역시 할 수 없습니다. 이 점 투자자께서는 유의하시기 바랍니다.

존속회사와 소멸회사의 경우 바이오의약품 기업 특성 상 합병 후에도 추가적인 자금조달 가능성을 배제할 수 없습니다. 존속회사와 소멸회사의 추가 자금조달 필요성이 지속될 경우 존속회사와 소멸회사의 자금 유동성이 크게 악화될 수 있고 추가적인 자금조달을 진행할 수 있으며, 반복적인 유상증자 및 주식연계채권 발행으로 주주가치가 심각하게 훼손될 수 있으니 투자자께서는 이 점 각별히 유의하시기 바랍니다.

한편, 존속회사와 소멸회사는 조달한 자금을 계획했던 자금의 사용목적과 사업 계획에 따라 적절한 시점에 자금을 집행하기 위해 노력하였으나, 존속회사가 2023년 01월 10일 실시한 주주배정후 실권주 일반공모 유상증자를 통해 유입된 공모자금이 증권신고서상 작성한 자금사용목적과 일부 다르게 사용된 사례가 존재합니다. 유상증자 당시 자금사용목적의 우선순위 1순위로 약 347억원을 GX-188E 자궁경부암 임상비용으로 지출 계획하였으나, 유상증자 이후 MSD社의 키트루다가 자궁경부암 1차 치료제로 허가를 받으면서, 자궁경부암 2차 치료제 시장의 성장성이 낮아짐에 따라 GX-188E 임상에 사용하기로 했던 자금계획을 다른 적응증의 임상에 투자하기로 개발전략을 수정하였습니다. 현재까지 존속회사는 주주배정후 실권주 일반공모 유상증자를 통해 조달한 845억원 중 2024년 1분기 기준 약 293억원을 지출하였으며, 구체적으로는 GX-188E 77억원, GX-E4 44억원, GX-H9 61억원, GX-I7 63억원 등에 자금을 사용하였습니다.

존속회사는 공모자금이 보다 효율적으로 사용되기 위해 자금사용목적과 달리 사용하고자 하는 경우 자금사용목적을 변경하는 이유에 대해 내부품의를 거쳐 승인된 경우에 한해 자금사용목적을 변경하고 있으며, 중대한 사안일 경우에는 이사회결의를 통해 제한함으로써 자금사용목적을 변경할 계획입니다. 이 부분에 대해서는 정기보고서 제출시 마다 공모자금의 사용 내역에 자금사용목적 변경에 대한 전후 상황 및 자금사용 용도에 대해 상세히 기재할 것이며, 보다 철저히 관리해 나갈 예정입니다. 또한 공모를 통해 조달된 자금은 각 용도별로 통장을 마련하여 해당 용도에 대해서만 자금이 집행될 수 있도록 별도의 공모 자금 집행 프로세스를 마련하여 통제할 계획입니다. 이러한 발생상황을 정기보고서 제출시 마다 계속적으로 업데이트할 예정이나, 위와 같이 별도의 통장 및 통제 프로세스에도 불구하고 내부통제 절차가 제대로 작동하지 않을 경우 공모자금이 당초 목적에 부합되지 않게 사용되고 이는 회사가 외부에서 자금을 조달하는데 불리하게 작용될 수 있기에 투자자께서는 이 점 유의하시기 바랍니다. 또한, 과거 자금사용내역처럼 보다 더 효율적으로 투자해야할 상황이 발생한다면 기존의 자금사용목적에서 일부 변경될 소지가 있으니 투자자께서는 이 점 유의하여주시기 바랍니다.

존속회사와 소멸회사는 합병 이후, 파이프라인 연구개발과 임상시험 등에 있어 시너지 효과가 발생할 것으로 기대하고 있으며, 합병 후 자금조달 계획(유상증자 및 채무증권 발행 등)은 증권신고서 제출 시점 기준 계획된 바 없습니다. 향후 관련 자금조달 계획이 구체화되어 결정되는 때, 전자공시 등을 통해 성실히 안내드릴 예정입니다.

한편, 존속회사는 글로벌 R&D 프로젝트 수행 및 마곡 내 첨단 클러스터 간 시너지 창출을 위해 아래와 같이 신규 시설투자를 계획하고 있습니다.

신규 시설투자 등(2023.6.28)

| 1. 투자구분 |

제넥신 컨소시엄 R&D센터 신규시설투자

|

|

| 2. 투자내역 |

투자금액(원)

|

29,420,000,000 |

| 자기자본(원)

|

280,907,962,296 |

|

| 자기자본대비(%)

|

10.47 |

|

| 대규모법인여부 |

미해당 |

|

| 3. 투자목적 |

글로벌 R&D 프로젝트 수행 및 마곡 내 첨단 클러스터간 시너지 창출

|

|

| 4. 투자기간 |

시작일 |

2023-07-12 |

| 종료일 |

2026-02-11 |

|

| 5. 이사회결의일(결정일)

|

2023-06-28 |

|

| -사외이사 참석여부 |

참석(명)

|

2 |

| 불참(명)

|

0 |

|

| 6. 감사(감사위원) 참석여부

|

참석 |

|

| 7. 공시유보 관련내용 |

유보사유 |

- |

| 유보기한 |

- |

|

| 8. 기타 투자판단에 참고할 사항 |

1. 상기 기재된 자기자본은 한국채택국제회계기준(K-IFRS)에 따라 작성된 2022년말 재무제표 금액입니다. 2. 본 건은 마곡 도시개발사업지구단위 계획구역 내 당사 외 2개사가 컨소시엄의 형태로 참여하며 당사의 지분비율은 28%에 해당합니다. 3. 시설 소재지:서울특별시 강서구 마곡동 762-3번지 4. 상기 투자내역의 투자금액은 순수 건물 건설비용으로 설계, 감리, 소방설비, 전산설비 등의 비용은 포함되지 않았습니다. 5. 투자기간의 시작일과 종료일은 공사의 시작일 및 투자계획상 완공 예정일을 기재 하였습니다. 6. 상기 투자금액과 기간은 경영환경 및 건축사정에 따라 변동될 수 있습니다. |

|

상기 시설투자에 필요한 자금은 현재까지 당사 자체 보유 현금으로 지급되었으며, 추가로 필요한 자금 규모 및 투자자금의 전체 조달구조는 아래와 같습니다.

[제넥신 컨소시엄 R&D센터 신규시설투자 개요]

| 총 투자금액 | 총 투자금액(취득액) 산정 근거 | 2024년 6월말 기준 집행 완료 금액 |

향후 집행 예정 금액 |

향후 집행 예정 금액의 조달 재원 |

|---|---|---|---|---|

| 29,420,000,000원 |

투자금액은 순수 건물 건설비용 (설계, 감리, 소방설비, 전산설비 등의 비용은 미포함)

|

7,116,200,000원

|

22,303,800,000원

|

차입(은행 시설대 등) 마곡컨소시엄제일차를 통한 차입 진행 |

(주2) 정정 후

(전략)

| [

존속회사의 상장 이후 조달한 자금 현황]

|

| 발행일

|

종류

|

사용용도

|

금액 (백만원) |

주당 발행 /전환가(원) |

자금사용목적

|

실제 자금사용 용도

|

배정대상자

|

| 2011-10-05 | 유상증자(제3자배정 보통주) |

기타자금 |

5,000 | 12,350 | 일본 기업과의 전략적 제휴 |

연구개발 자금 |

나우일본테크놀로지투자펀드 1호 |

| 2012-10-26 | 유상증자(제3자배정 보통주) |

운영자금 |

16,326 | 14,050 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

| 2012-10-26 | 제3회 사모전환사채 |

시설자금 |

1,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

| 운영자금 |

1,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 타법인증권취득자금 |

4,000 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 기타자금 |

10,650 | 16,650 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

한독약품 |

||

| 2014-04-15 | 제4회 사모전환사채 |

운영자금 |

7,000 | 30,750 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

인터베스트글로벌제약펀드 |

| 2014-08-25 | 유상증자(제3자배정 전환우선주) |

운영자금 |

3,031 | 43,050 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

State Good Group Limited |

| 2014-10-30 | 유상증자(제3자배정 전환우선주) |

운영자금 |

50,001 | 45,700 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

파이안제2호 유한회사 등 |

| 2015-12-03 | 유상증자(제3자배정 전환우선주) |

운영자금 |

20,000 | 81,800 | 공동 연구개발 및 전략적 동반자관계 형성 |

연구개발 자금 |

유한양행 |

| 2016-07-15 | 유상증자(제3자배정 전환우선주) |

운영자금 |

59,999 | 51,500 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

삼성증권 등 |

| 2016-07-08 | 제5회 사모전환사채 |

운영자금 |

19,990 | 58,406 | 기술개발과 해외시장 개척자금 |

연구개발 자금 |

Tasly (Hong Kong) pharmaceuticals Ltd. 등

|

| 2018-05-18 | 유상증자(제3자배정 전환우선주) |

운영자금 |

139,999 | 90,100 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

유한양행 등 |

| 타법인증권취득자금 |

60,000 | 90,100 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

유한양행 등 |

||

| 2018-05-18 | 제6회 사모전환사채 |

운영자금 |

50,000 | 102,680 | 기술개발과 JV 설립 자본금 투자 등 |

연구개발 자금 |

키움프라이빗에쿼티 등 |

| 2020-12-17 | 제7회 사모전환사채 |

타법인증권취득자금 |

20,000 | 140,950 | 타법인 증권 취득자금 |

툴젠 지분인수 |

유한양행 |

| 2020-12-21 | 유상증자(제3자배정 보통주) |

타법인증권취득자금 |

58,524 | 136,400 | 타법인 증권 취득자금 |

툴젠 지분인수 |

김진수 등 |

| 2023-01-10 | 유상증자(주주배정후 실권주 일반공모) |

운영자금 |

85,217 | 14,700 | 기술개발 등 |

연구개발 자금 |

주주배정 후 실권주 일반공모 |

| 합계 |

611,737 | ||||||

| 출처: 존속회사 자체 자료 |

소멸회사는 2021년 설립 이후 2021년 08월 27일~2021년 10월 08일 5회에 걸친 유상증자 6억원(제3자배정 전환우선주), 2022년 03월 29일 유상증자 25억원(제3자배정 상환전환우선주), 2022년 06월 27일 유상증자 18억원(제3자배정 상환전환우선주)을 통해 자금을 조달하였습니다. 소멸회사가 설립 이후 조달한 자금 현황은 다음과 같습니다.

소멸회사는 설립 이후, 아래와 같이 자금을 조달하였으며, 투자 시점 별 주요 연구성과는 다음과 같습니다.

| 구분 | 주요 연구성과 |

|---|---|

| 2021.08~ | 회사 설립(창업자 및 연구 개발진 구성)을 통한 연구개발 환경 마련, 주요 경영진 및 연구 개발진의 경력 및 향후 연구 개발 계획 등을 고려한 투자 유치 진행 |

| 2022.06~ |

1. 바이오프로탁 신규 플랫폼에 대한 In Vivo POC 검증

- A549 (폐암), BxPC3 (췌장암) xenograft models에서 SOX2 degrader의 항암 효능 확인

2. 전임상 단계 진입할 후보물질 확보 (EPD-301) / 후속 파이프라인 lead candidates 도출 (EPD-401)

- EPD-301: 1) 총 9종의 암세포주에서 apoptosis 유도에 의한 암세포주 사멸 효과 확인 (GI50: < 1 nM)

2) Ubiquitination & Proteasome dependent SOX2 degradation, SOX2-dependent efficacy 등 기본적인 MoA 확인

3) 2종의 암세포주 xenograft models에서 In Vivo 효능까지 확인

4) 전임상/임상 단계 개발에 사용할 LNP 후보 도출 완료

- EPD-401: 기존 저분자화합물 STAT3 PROTAC보다 더 potent한 bioPROTAC lead candidates 도출

3. 3종의 E3 proteins에 대한 Engineering 완료

- SKP2 mutant 1종 (SKP-E2)이 WT대비 월등히 개선된 STAT3 분해능을 보임을 확인

1) 전임상 단계 개발 또는 2) 신규 과제 런칭 위한 타사와의 Partnership 관계 확립

- Lung targeted delivery 가능한 LNP 확보 협력: Precision Nanosystems Inc.

- 단백질 형태로의 bioPROTAC 개발 협력 (STAT3 program): 제넥신

- 신규 CNS 과제 공동연구: I社

4. 특허 4건 출원

- SOX2 특이적으로 결합하는 단일 도메인 항체, 이를 포함하는 융합단백질 및 이의 용도 (출원번호: 10-2023-0158319)

- STAT3 특이적으로 결합하는 단일 도메인 항체, 이를 포함하는 융합단백질 및 이의 용도 (출원번호: 10-2023-0097975)

- βTrCP 단편 및 이의 변이체, 및 이의 용도 (출원번호: 10-2023-0097974)

- SKP2 단편 및 이의 변이체, 및 이의 용도 (출원번호: 10-2023-0097976)

|

| [

소멸회사의 설립 이후 조달한 자금 현황]

|

| 발행일

|

종류

|

사용 용도 |

금액(백만원)

|

발행가(원)

|

희석 발행가 (무상증자 고려) |

주2)의 ①, ②에 해당하는 |

| 2021-08-27 | 유상증자 (제3자배정 전환우선주) |

미정 |

300 | 659,091 | 6,591 |

X |

| 2021-09-30 | 100 | 659,091 | 6,591 |

X | ||

| 2021-09-30 | 40 | 659,091 | 6,591 |

X | ||

| 2021-09-30 | 60 | 659,091 | 6,591 |

X | ||

| 2021-10-08 | 100 | 659,091 | 6,591 |

X | ||

| 2022-03-29 | 유상증자 (제3자배정 상환전환우선주) |

1,501 | 2,769,300 | 27,693 |

X | |

| 2022-03-29 | 1,002 | 2,769,300 | 27,693 |

X | ||

| 2022-03-29 | 17 | 2,769,300 | 27,693 |

X | ||

| 2022-03-29 | 17 | 2,769,300 | 27,693 |

X | ||

| 2022-06-27 | 346 | 2,769,300 | 27,693 |

X | ||

| 2022-06-27 | 1,501 | 2,769,300 | 27,693 |

X | ||

| 2024-04-30 | 500 | 33,876 | 33,876 | X |

||

| 합계 |

4,984 | |||||

| 출처: 소멸회사 자체 자료 |

| 주1) 2022년 09월 21일 기준, 1 : 10 무상증자를 진행하였고, 2022년 10월 21일 기준 1: 10 주식분할을 진행하였습니다. |

|

주2) 외부기관평가는 크게 3가지로 분류됨. ① 재무제표 표시를 위한 기업가치평가 → 외부감사법 적용 - 금융감독원(상장사)과 한국공인회계사회(비상장사) 감리 등을 통해 관리·감독되고 있음

② 합병, 중요 자산의 양수도 가액 등의 적정성을 검토하기 위해 수행되는 의무적 기업가치 평가 →

자본시장법 적용(- 자본시장법령은 투자자 보호 등을 위해 일부 합병의 경우 기업으로 하여금 외부평가기관으로부터 합병가액 등이 적정한지에 대한 평가를 받고 그 평가결과를 공개하도록 규정하고 있음)

③ 그 外에 회사가 기업 내부 참고 목적으로 임의로 수행하는 기업가치 평가로, 평가결과를 사적 계약에 따라 당사자에게만 제공하는 경우 평가방법론에 대한 규율이 없음 |

소멸회사가 가장 최근에 투자를 유치한 시점은 2024년 4월 30일 이며, 주당 발행가는 33,876원이었습니다. 한편, 본건 합병을 위한 피합병법인의 합병가액은 40,512원으로, 최근 투자 유치 시점 대비 2개월여 지나지 않은 시점에 특별한 연구성과의 도출 등 기업가치 제고에 영향을 미치는 이벤트가 발생하지 않았음에도 피합병회사의 1주당 발행가가 약 19.6% 가량 할증되었다고 분석할 수 있습니다.

피합병법인이 영위하는 업종 특성과 초기 개발단계에 있는 파이프라인 특성 상, 투자 시점마다의 연구성과가 명확하게 합리적으로 측정되거나 계산, 판단되는데에는 한계가 존재합니다. 더욱이 소멸회사의 타겟하고 있는 주요 기술이 상용화된 기술이 아니고, 기술 개발과 상용화에 장기간이 소요될 수 있는 가능성이 높다는 부분에서 합리적이고 계량적인 방법으로의 가치 평가와 판단에 제약사항이 존재하고 있습니다.

다만, 본건 합병의 경우 피합병회사 기 발행 지분 100%를 합병존속회사가 취득 및 법인격을 합병하는 방식으로 진행될 예정인 점을 고려하였을 때, 가장 최근의 투자유치 가격을 기준으로 약 20% 수준의 경영권 프리미엄을 가산한 가치를 양 합병당사회사간의 합의된 가격으로 설정하였습니다. 이는 소멸회사의 설립 이후 자금조달 내역과 마찬가지로, 소멸회사의 타겟 기술이 향후 상용화될 가능성 등을 담보하거나 정교하고 합리적으로 추정되었음을 증빙하는 것이 아님에 유의할 필요가 있습니다.

한 편, 본 건 합병을 위해 산정된 피합병회사의 합병가액 및 피합병회사의 종전 투자내역을 바탕으로 한 피합병회사의 기업가치는 절대적으로 합리적인 방식으로 계산, 산정되었다고 판단할 수 없을뿐더러, 본 건 합병을 통해 양 당사회사 간에 예상, 계획하고 있는 합병의 효과가 십분 발행될 것이라는 확신 역시 할 수 없습니다. 이 점 투자자께서는 유의하시기 바랍니다.

존속회사와 소멸회사의 경우 바이오의약품 기업 특성 상 합병 후에도 추가적인 자금조달 가능성을 배제할 수 없습니다. 존속회사와 소멸회사의 추가 자금조달 필요성이 지속될 경우 존속회사와 소멸회사의 자금 유동성이 크게 악화될 수 있고 추가적인 자금조달을 진행할 수 있으며, 반복적인 유상증자 및 주식연계채권 발행으로 주주가치가 심각하게 훼손될 수 있으니 투자자께서는 이 점 각별히 유의하시기 바랍니다.

한편, 존속회사와 소멸회사는 조달한 자금을 계획했던 자금의 사용목적과 사업 계획에 따라 적절한 시점에 자금을 집행하기 위해 노력하였으나, 존속회사가 2023년 01월 10일 실시한 주주배정후 실권주 일반공모 유상증자를 통해 유입된 공모자금이 증권신고서상 작성한 자금사용목적과 일부 다르게 사용된 사례가 존재합니다. 유상증자 당시 자금사용목적의 우선순위 1순위로 약 347억원을 GX-188E 자궁경부암 임상비용으로 지출 계획하였으나, 유상증자 이후 MSD社의 키트루다가 자궁경부암 1차 치료제로 허가를 받으면서, 자궁경부암 2차 치료제 시장의 성장성이 낮아짐에 따라 GX-188E 임상에 사용하기로 했던 자금계획을 다른 적응증의 임상에 투자하기로 개발전략을 수정하였습니다. 현재까지 존속회사는 주주배정후 실권주 일반공모 유상증자를 통해 조달한 845억원 중 2024년 1분기 기준 약 293억원을 지출하였으며, 구체적으로는 GX-188E 77억원, GX-E4 44억원, GX-H9 61억원, GX-I7 63억원 등에 자금을 사용하였습니다.

존속회사는 공모자금이 보다 효율적으로 사용되기 위해 자금사용목적과 달리 사용하고자 하는 경우 자금사용목적을 변경하는 이유에 대해 내부품의를 거쳐 승인된 경우에 한해 자금사용목적을 변경하고 있으며, 중대한 사안일 경우에는 이사회결의를 통해 제한함으로써 자금사용목적을 변경할 계획입니다. 이 부분에 대해서는 정기보고서 제출시 마다 공모자금의 사용 내역에 자금사용목적 변경에 대한 전후 상황 및 자금사용 용도에 대해 상세히 기재할 것이며, 보다 철저히 관리해 나갈 예정입니다. 또한 공모를 통해 조달된 자금은 각 용도별로 통장을 마련하여 해당 용도에 대해서만 자금이 집행될 수 있도록 별도의 공모 자금 집행 프로세스를 마련하여 통제할 계획입니다. 이러한 발생상황을 정기보고서 제출시 마다 계속적으로 업데이트할 예정이나, 위와 같이 별도의 통장 및 통제 프로세스에도 불구하고 내부통제 절차가 제대로 작동하지 않을 경우 공모자금이 당초 목적에 부합되지 않게 사용되고 이는 회사가 외부에서 자금을 조달하는데 불리하게 작용될 수 있기에 투자자께서는 이 점 유의하시기 바랍니다. 또한, 과거 자금사용내역처럼 보다 더 효율적으로 투자해야할 상황이 발생한다면 기존의 자금사용목적에서 일부 변경될 소지가 있으니 투자자께서는 이 점 유의하여주시기 바랍니다.

존속회사와 소멸회사는 합병 이후, 파이프라인 연구개발과 임상시험 등에 있어 시너지 효과가 발생할 것으로 기대하고 있으며, 합병 후 자금조달 계획(유상증자 및 채무증권 발행 등)은 증권신고서 제출 시점 기준 계획된 바 없습니다. 향후 관련 자금조달 계획이 구체화되어 결정되는 때, 전자공시 등을 통해 성실히 안내드릴 예정입니다.

한편, 존속회사는 글로벌 R&D 프로젝트 수행 및 마곡 내 첨단 클러스터 간 시너지 창출을 위해 아래와 같이 신규 시설투자를 계획하고 있습니다.

신규 시설투자 등(2023.6.28)

| 1. 투자구분 |

제넥신 컨소시엄 R&D센터 신규시설투자

|

|

| 2. 투자내역 |

투자금액(원)

|

29,420,000,000 |

| 자기자본(원)

|

280,907,962,296 |

|

| 자기자본대비(%)

|

10.47 |

|

| 대규모법인여부 |

미해당 |

|

| 3. 투자목적 |

글로벌 R&D 프로젝트 수행 및 마곡 내 첨단 클러스터간 시너지 창출

|

|

| 4. 투자기간 |

시작일 |

2023-07-12 |

| 종료일 |

2026-02-11 |

|

| 5. 이사회결의일(결정일)

|

2023-06-28 |

|

| -사외이사 참석여부 |

참석(명)

|

2 |

| 불참(명)

|

0 |

|

| 6. 감사(감사위원) 참석여부

|

참석 |

|

| 7. 공시유보 관련내용 |

유보사유 |

- |

| 유보기한 |

- |

|

| 8. 기타 투자판단에 참고할 사항 |

1. 상기 기재된 자기자본은 한국채택국제회계기준(K-IFRS)에 따라 작성된 2022년말 재무제표 금액입니다. 2. 본 건은 마곡 도시개발사업지구단위 계획구역 내 당사 외 2개사가 컨소시엄의 형태로 참여하며 당사의 지분비율은 28%에 해당합니다. 3. 시설 소재지:서울특별시 강서구 마곡동 762-3번지 4. 상기 투자내역의 투자금액은 순수 건물 건설비용으로 설계, 감리, 소방설비, 전산설비 등의 비용은 포함되지 않았습니다. 5. 투자기간의 시작일과 종료일은 공사의 시작일 및 투자계획상 완공 예정일을 기재 하였습니다. 6. 상기 투자금액과 기간은 경영환경 및 건축사정에 따라 변동될 수 있습니다. |

|

상기 시설투자에 필요한 자금은 현재까지 당사 자체 보유 현금으로 지급되었으며, 추가로 필요한 자금 규모 및 투자자금의 전체 조달구조는 아래와 같습니다.

[제넥신 컨소시엄 R&D센터 신규시설투자 개요]

| 총 투자금액 | 총 투자금액(취득액) 산정 근거 | 2024년 6월말 기준 집행 완료 금액 |

향후 집행 예정 금액 |

향후 집행 예정 금액의 조달 재원 |

|---|---|---|---|---|

| 29,420,000,000원 |

투자금액은 순수 건물 건설비용 (설계, 감리, 소방설비, 전산설비 등의 비용은 미포함)

|

7,116,200,000원

|

22,303,800,000원

|

차입(은행 시설대 등) 마곡컨소시엄제일차를 통한 차입 진행 |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인_240726 |

증 권 신 고 서

| ( 합 병 ) | |

| 금융위원회 귀중 | 2024년 07월 26일 |

| 회 사 명 : |

(주)제넥신 |

| 대 표 이 사 : |

홍 성 준 |

| 본 점 소 재 지 : |

서울특별시 강서구 마곡중앙로 172 바이오이노베이션파크 |

| (전 화) 02-6098-2600 | |

| (홈페이지) http://www.genexine.com | |

| 작 성 책 임 자 : | (직 책) CEO (성 명) 홍 성 준 |

| (전 화) 02-6098-2600 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)제넥신 기명식 보통주 4,131,598주 |

| 모집 또는 매출총액 : |

금 27,020,650,920원 |

| 증권신고서(합병등) 및 투자설명서 열람장소 | |

| 가. 증권신고서(합병등) | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 나. 투자설명서 | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 서면문서 : (주)제넥신 → 서울특별시 강서구 마곡중앙로 172 바이오이노베이션파크 (주)이피디바이오테라퓨틱스 → 서울특별시 구로구 디지털로 306, 대륭포스트타워2차 1207호(구로동) |

|

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

요약정보

I. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 [합병등]의 개요-Ⅵ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 사업위험 |

■ 존속회사 사업위험 가-2. 신약개발 사업 고유 특성에 따른 위험

|

| 회사위험 |

■ 공통(존속회사, 소멸회사) 회사위험 나-6. 정부 연구개발 과제 수행 관련 위험 존속회사와 소멸회사는 정부 차원에서 신약 연구개발의 중요성을 감안하여, 다양한 정부과제를 통해 연구개발비 지원을 지속적으로 확대하고 있으므로, 존속회사와 소멸회사는 이에 적극적으로 참여함으로써 향후 신규 사업의 추진에 있어서 객관적인 평가와 공신력을 획득하고 정부의 연구개발 진도 관리에 따라 과제의 성공가능성을 높일 계획입니다. 하지만 향후 존속회사와 소멸회사의 신약개발 파이프라인에 대한 국책과제 추가 선정의 불확실성, 현재 진행중인 과제의 실패에 따른 과제 참여의 제한, 정부의 정책 변화에 따른 국고보조금의 감소 등은 지속적으로 자금이 투입되어야 하는 존속회사와 소멸회사의 연구개발활동에 부정적인 영향을 미칠 수 있습니다. 특히, 현행 제도 상 정부 출연 연구개발 과제는 최종 목표달성에 실패하더라도 성실 수행을 입증할 수 있는 경우에는 제제 조치를 면제 받을 수 있으나, 불성실 수행으로 연구개발의 결과가 극히 불량하여 최종 평가 시 실패 과제로 결정된 경우에는 정부로부터 받은 지원금의 전부 혹은 일부의 환수 또는 향후 정부출연과제 참여 제한의 제제 조치가 가해질 수 있음을 투자판단에 참고하시기 바랍니다.

|

| 기타 투자위험 | 다-1. 소규모합병 관련 위험 「상법」 제527조의3 제4항에 의해 존속회사 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대하는 의사를 통지하는 때(접수기간 : 2024년 07월 15일~2024년 07월 29일)에는 존속회사는 주주총회의 승인을 얻어 합병을 진행하거나 합병 계약을 해제할 수 있으니 이 점 유의하여주시기 바랍니다. 다-2. 주주의 합병 반대 의사통지에 의하여 합병이 무산될 가능성 관련 위험 「상법」 제527조의3 제4항에 의해 존속회사 발행주식총수의 100분의 20이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대하는 의사를 통지하는 때에는 존속회사는 본건 합병을 소규모합병 절차에 따라 진행하지 아니하며, 이 경우 존속회사는 합병 계약을 해제할 수 있다는 점 투자자께서는 유의하시기 바랍니다. 다-3. 합병계약서 상의 계약 해제 조건 관련 위험 본건 합병계약은 합병기일 이전에 합병계약서에 기재된 계약의 해제 조건과 같은 사유가 발생 시 해제될 수 있습니다. 다-4. 인력 승계에 따른 위험 합병계약이 정하는 바에 따라 소멸회사인 (주)이피티바이오테라퓨틱스의 모든 직원은 존속회사인 (주)제넥신의 직원이 될 예정입니다. 다만, 소멸회사 이사의 지위는 본건 합병의 효력 발생과 함께 소멸합니다. 합병계약에 따라 합병 이전에 취임한 존속회사의 이사의 임기는 「상법」 제527조의4에도 불구하고, 합병 전의 임기를 적용하기 때문에 본래의 임기 만료일까지 계속됩니다. 또한 이번 합병 이후 소멸회사의 대표이사인 최재현은 존속회사의 사내이사로 선임 될 예정입니다. 다-5. 적격합병요건 충족 관련 위험 2017년 12월 19일 법인세법 개정으로 2018년 1월 1일부터 법인세법상 적격합병 요건에 고용승계 요건이 추가되었습니다. 주요 내용을 살펴보면 합병등기일 1개월 전 피합병회사에 종사하는 근로자 중 합병회사가 승계한 근로자의 비율이 80% 이상이고 합병등기일이 속하는 사업연도의 종료일까지 그 비율 이상을 유지하도록 하고 있습니다. (1) 적격합병요건의 충족 (주)제넥신 및 (주)이피디바이오테라퓨틱스는 「법인세법」 제44조(합병 시 피합병법인에 대한 과세)에서 규정한 요건을 충족하고 있습니다. 해당되는 요건으로는 사업영위기간, 지분의 연속성, 사업의 계속성 및 근로자 고용 승계입니다. (2) 적격합병의 사후관리요건의 충족 존속회사는 「법인세법」 제44조의3(적격합병 시 합병법인에 대한 과세특례)에서 규정한 요건을 충족하여야 예상대로 TAX risk를 제거할 수 있습니다. 해당되는 요건으로는 사업의 계속성, 지배주주 등의 연속성, 고용의 지속유지 등입니다. 존속회사는 상기 요건을 모두 충족하고 있으며 향후 이를 유지할 계획입니다. 만약 사후관리요건을 충족하지 못할 경우 합병회사는 법인세 납부 등 재무적 위험에 노출될 수 있으니 투자자께서는 이 점 유의하여 주시기 바랍니다. 다-6. 본질가치 평가에 따른 평가방법상 추정의 오류로 인한 합병 비율의 중요한 차이 발생 위험 외부평가기관은 소멸회사의 수익가치 산정시 각종 통계 자료와 업계 자료 등을 활용하여 산정하였습니다. 수익가치 산정시 사용한 가정 및 추정이 소멸회사의 미래 수익을 보장하는 것이 아니며, 추정에 사용한 가정이 변동할 경우 소멸회사의 합병가액이 과대평가 될 수 있으며, 추정오류로 인해 투자자에게 손실이 발생할 수 있습니다. 또한 본 합병에서 소멸회사의 합병가액 산정 시 외부평가기관은 관련 법령 및 시행세칙, 평가업무 관련 가이드라인 등 외부평가인이 따라야 할 규정을 준수하였습니다. 다만, 미래기간에 대한 추정은 합병당사회사 경영진에 의한 경영전략이나 영업계획의 수정 등 다양한 제반 요소들의 변동에 따라 중대한 영향을 받을 수도 있습니다. 한편 평가인이 선관주의의무를 다하여 기재하였지만 본 합병에 대한 평가범위가 매우 넓으며 평가에 사용된 수치가 많으므로 평가보고서 상 의도하지 않은 표현의 실수나 단순 오타 등이 발생할 수 있습니다. 또한, 계산상의 실수로 인해 수치상 오류가 발생할 가능성도 있습니다. 이 경우 합병가액의 적정성이 손상될 수 있고, 상대적으로 낮게 평가된 회사의 주주의 경우 신주배정 비율 하락으로 인해 손해를 볼 가능성이 있으며 이 경우 투자자들의 소송이 제기될 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 다-7. 존속회사 주식가치 변동위험 본 합병으로 소멸회사 (주)이피디바이오테라퓨틱스 기명식 보통주식 1주당 존속회사 (주)제넥신 기명식 보통주식 6.1947003주의 비율로 합병신주가 배정되어 교부됩니다. 상기의 합병비율은 합병계약 체결 이후 존속회사 (주)제넥신의 주식가격 변동에 따라 추가 조정되지 않고 고정되며, 이에 따라 소멸회사 주주가 합병에 따라 교부받게 되는 존속회사 주식가치 변동위험이 존재합니다. 다-8. 합병신주의 추가상장 시 주가하락의 위험 존속회사의 합병신주 추가상장예정일은 2024년 10월 17일로 (주) 제넥신 보통주식 4,131,598주가 추가 상장될 예정입니다. 금번 합병으로 인해 소멸회사의 주주이자 등기임원인최재현(1975. 3. 26.) 및 이승현(1979. 9. 20.)은 2년을, "소멸회사"의 나머지 주주들은 각 교부받은 "존속회사"의 주식의 50%에 대해서는 1개월, 나머지 50%에 대해서는 3개월 동안 관계 법령에 따른 전자등록일 또는 예탁일로부터 각각 인출 및 매각이 제한됩니다. 해당 매각제한이 해제될 경우 본 물량출하에 따른 주가하락이 발생할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 다-9. 추가자금 소요에 따른 위험 본건 합병은 존속회사가 소멸회사의 주주에게 발행하는 합병신주가 합병회사 발행주식총수의 10%를 초과하지 아니하고, 소멸회사 주주에게 지급하는 합병교부금(현금 등)이 존속회사 최종대차대조표상 순자산가액의 5%를 초과하지 아니하며, 소멸회사의 총주주 동의 하에 진행되는 합병입니다. 존속회사 (주)제넥신의 경우 소규모합병, 소멸회사 (주)이피디바이오테라퓨틱스의 경우 간이 합병입니다. 이에 따라 양사 주주들에게 주식매수청구권 규정은 적용되지 않거나 주식매수청구권 불이행 확약이 되어있어 합병 진행에 있어 주식매수청구권 관련 추가 자금 소요 위험은 적을 것으로 예상됩니다. 다-10. 주식매수청구권 행사에 따른 과세 관련 사항 본건 합병은 존속회사가 소멸회사의 주주에게 발행하는 합병신주가 합병회사 발행주식총수의 10%를 초과하지 아니하고, 소멸회사 주주에게 지급하는 합병교부금(현금 등)이 존속회사 최종대차대조표상 순자산가액의 5%를 초과하지 아니하며, 소멸회사의 총주주 동의 하에 진행되는 합병입니다. 존속회사 (주)제넥신의 경우 소규모합병, 소멸회사 (주)이피디바이오테라퓨틱스의 경우 간이 합병입니다. 이에 따라 양사 주주들에게 주식매수청구권 규정은 적용되지 않거나 주식매수청구권 불이행 확약이 되어있어 합병 진행에 있어 주식매수청구권 관련 과세 위험은 적을 것으로 예상됩니다. 다-11. 소멸회사 우회상장에 해당될 위험 본 합병의 경우 소규모/간이합병에 해당하며, 「코스닥시장 상장규정」 제33조에 따르면 소규모/간이합병의 경우 우회상장 해당사항이 아님이 명시되어 있습니다. 존속회사는 주요사항보고서 제출일 현재 한국거래소에 본 합병과 관련하여 소멸회사의 우회상장에 해당되지 않음을 거래소로부터 확인받은 바 있습니다. 본 합병에 따라 보통주권 상장법인((주)제넥신)을 존속법인으로 하여 합병하는데 있어 주권비상장법인의 상장의 효과는 있으나, 「코스닥시장 상장규정」 및 동법 시행세칙에서 명시하고 있는 직전사업연도의 재무제표를 기준으로 자산총계ㆍ자본금 및 매출액 중 두 가지 이상이 코스닥시장 상장법인보다 더 크거나, 코스닥시장 상장법인의 최대주주 변경 등이 있는 경우에 해당되지 않음에 따라 우회상장에 해당되지 않으며, 이에 따라 본건 합병이 상장예비심사 대상이 아님을 확인하였습니다. 다-12. 소액주주 소송제기 가능성에 따른 위험 양사의 소액주주들은 절차상 하자나 합병비율이 불공정하다는 이유 등으로 본건 합병과 관련하여 합병 무효의 소를 제기할 가능성이 있습니다. 합병 무효의 소가 제기되어 합병 무효의 판결이 법원에서 확정되는 경우 합병 자체가 무효로 돌아갈 위험이 있습니다. 그러나 본건 합병은 상법 등 관련 법에서 정한 절차를 준수하여 진행되고 있으므로 절차상 하자를 이유로 합병이 무효가 될 위험성은 높지 않으나 그 가능성을 배제하기는 어렵다는 점을 참고하시기 바랍니다. 다-13. 관련 법령상의 규제 또는 특칙 본 합병계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 본 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우, 또는 합병기일 전일 또는 합병당사회사들이 달리 합의하는 날까지 승인ㆍ인가ㆍ신고ㆍ수리를 받지 못한 때에는 본 합병 계약은 해제될 수 있습니다. 다만, 증권신고서 제출 전일 현재 본건과 관련하여 법령상의 규제 및 특칙에 위배되는 사항은 없습니다. 다-14. 소멸회사 자기주식에 대한 신주 배정 관련 법적 위험 존속회사인 (주)제넥신은 합병기일 현재 소멸법인인 (주)이피티바이오테라퓨틱스의 주식을 보유하고 있지 않습니다. 또한 존속회사에게 소규모 합병이며, 소멸법인의 경우 총주주 동의하에 주식매수청구권 행사가 제한된 간이합병이기 때문에 합병의 과정에서 존속회사가 자기주식에 신주를 배정하게 될 위험은 낮습니다. 다-15. 일정 변경 관련 위험 본 증권신고서는 공시 심사과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무 진행과정에서 일정이 변경되거나 신고서 내용이 정정되거나 일정이 변경될 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. |

| 합병등 관련 투자위험 |

1. 합병의 성사를 어렵게 하는 위험요소 제12조(선행조건) 각 당사자가 본 계약에 따라 본건 합병을 이행할 의무는 합병기일까지 다음 각호의 조건이 충족될 것을 조건으로 한다. 가. 각 당사자의 주주총회(이사회로 갈음할 경우 이사회를 의미)에서 본 계약과 본건 합병이 적법하게 승인되었을 것

당사자들은 합병기일 이전에는 다음 각 호의 사유가 있는 경우 본 계약을 해제할 수 있다. 단, 본 조 마호을 제외하고, 각 해제사유의 발생에 책임이 있는 회사는 해제할 수 없다. 가. 당사자들이 본 계약을 해제하기로 서면으로 상호 합의하는 경우 마. 본 계약 체결일 이후 합병기일까지 "존속회사" 또는 "소멸회사"의 재무상태, 경영실적, 자산 및 영업상태 또는 전망에 중대한 부정적 변경이 발생한 경우 나. 합병승인 주주총회에서 합병이 무산될 가능성 소멸회사인 (주)이피디바이오테라퓨틱스는 총주주의 동의를 얻어 간이합병 방식으로 합병절차를 진행하므로 주주총회 승인을 이사회 승인으로 갈음할 수 있습니다. 다만, 소멸회사인 (주)이피디바이오테라퓨틱스의 사내이사는 2인으로 상법 상 이사회 구성요건을 충족하지 못하므로. 소멸회사인 (주)이피디바이오테라퓨틱스의 합병 승인은 주주총회를 통해 진행되며, 「상법」 제363조 4항에 따라, 소멸회사인 (주)이피디바이오테라퓨틱스는 자본금 10억원 미만의 회사로 총주주 동의에 따라 주주총회 소집절차를 생략 및 서면에 의한 결의로서 주주총회의 결의를 갈음할 예정입니다. 양사의 소액주주들은 절차상 하자나 합병비율이 불공정하다는 이유 등으로 본건 합병과 관련하여 합병 무효의 소를 제기할 가능성이 있습니다. 합병 무효의 소가 제기되어 합병 무효의 판결이 법원에서 확정되는 경우 본 합병 자체가 무효로 돌아갈 위험이 있습니다. 그러나 본건 합병은「상법」등 관련 법에서 정한 절차를 준수하여 진행되고 있으므로 절차상 하자를 이유로 합병이 무효가 될 위험은 높지 않다고 생각됩니다.

|

II. 형태

| 합병등 형태 | 흡수합병 |

| 우회상장 여부 | 해당사항없음 |

III. 주요일정

| 이사회 결의일 | 2024년 06월 26일 | |

| 계약일 | 2024년 07월 01일 | |

| 주주총회를 위한 주주확정일 | 2024년 07월 15일 | |

| 승인을 위한 주주총회일 | 2024년 08월 12일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | - |

| 종료일 | - | |

| (주식매수청구가격-회사제시) | - | |

| 소규모합병 공고일 합병 공고 반대주주 반대의사 통지기간 존속회사의 합병승인을 위한 주총갈음 이사회결의일 소멸회사의 합병승인을 위한 주주총회일 채권자 이의제출 공고일 채권자 이의제출 기간 합병기일 합병종료보고 주주총회 갈음 이사회 결의일 합병등기 예정일(해산등기 예정일) 합병신주 상장예정일 |

2024년 07월 15일 2024년 07월 15일 ~ 2024년 07월 29일 2024년 08월 12일 2024년 08월 12일 2024년 08월 12일 2024년 08월 12일 ~ 2024년 09월 13일 2024년 10월 01일 2024년 10월 01일 2024년 10월 02일 2024년 10월 17일 |

|

| 주1: 본 합병은 「상법」 제527조의3의 소규모합병으로 추진하는 바, (주)제넥신의 주주총회 승인은 2024년 08월 12일 이사회 승인으로 갈음합니다. (주)이피디바이오테라퓨틱스은 총주주의 동의를 얻어 간이합병 방식으로 합병절차를 진행하므로 주주총회 승인을 이사회 승인으로 갈음할 수 있습니다. 다만, 소멸회사인 (주)이피디바이오테라퓨틱스의 사내이사는 2인으로 상법 상 이사회 구성요건을 충족하지 못하므로. 소멸회사인 (주)이피디바이오테라퓨틱스의 합병 승인은 2024년 08월 12일 주주총회를 통해 진행됩니다. 주2) 존속회사의 경우 소규모합병 절차에 따라 진행되며 주식매수청구권이 인정되지 않습니다. 소멸회사는 본건 합병을 총주주 동의에 따른 간이합병 절차에 따라 진행하므로, 주식매수청구권이 인정되지 않습니다. 주3) 존속회사의 경우 소규모합병에 대한 반대의사 접수(접수기간 : 2024년 07월 15일 ~ 2024년 07월 29일)를 위한 주주확정기준일은 2024년 07월 15일이며, 소멸회사는 총주주 동의를 거쳐 간이합병을 진행하므로, 별도의 합병반대의사 접수절차는 진행하지 않습니다. 주4) 「상법」 제526조의 합병종료보고총회는 2024년 10월 01일 (주)제넥신의 이사회결의 개최와 공고 절차로 갈음할 예정입니다. 주5) 상기 합병일정은 공시 시점 현재의 예상 일정이며, 본건 합병을 위하여 필요한 인허가의 취득, 합병 선행조건의 충족여부, 관계기관과의 협의, 기타 사정에 의하여 변경될 수 있습니다. 주6) 2019년 09월 16일 「주식ㆍ사채 등의 전자등록에 관한 법률」("전자증권법")의도입에 따라 전자증권법 제25조에 의거하여 합병신주는 전자등록계좌부에 전자등록될 예정이며 신주권교부가 이루어지지 않습니다. |

IV. 평가 및 신주배정 등

| (단위 : 원, 주) |

| 비율 또는 가액 | 1: 6.1947003 (주)제넥신 : (주)이피디바이오테라퓨틱스 |

||||

| 외부평가기관 | 태성회계법인 | ||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 4,131,598 | 500 | 6,540 | 27,020,650,920 | |

| 지급 교부금 등 | 합병주식의 교부와 단주 매각 대금 지급 외에는 별도의 합병 교부금 지급은 없습니다. | ||||

주1) 합병가액 및 합병비율 산정과 관련한 자세한 내용은 「제1부 합병의 개요 - Ⅱ.합병 가액 및 그 산출근거」를 참조하시기 바랍니다.

주2) 합병신주의 배정으로 1주 미만의 단주가 발생하는 경우에는 단주가 귀속될 주주에게 합병신주의 추가상장일에 한국거래소에서 거래되는 종가를 기준으로 계산된 금액을 1개월 이내에 현금으로 지급할 예정입니다.

V. 당사회사에 관한 사항 요약

| (단위 : 원, 주) |

| 회사명 | (주)제넥신 | (주)이피디바이오테라퓨틱스 | |

|---|---|---|---|

| 구분 | 존속회사 | 소멸회사 | |

| 발행주식수 | 보통주 | 41,510,594 | 400,000 |

| 우선주 | - | 264,160 | |

| 총자산 | 365,386,798,248 | 1,432,089,777 | |

| 자본금 | 20,755,297,000 | 20,000,000 | |

주1: 발행주식수는 증권신고서 제출 전일 현재 기준 발행주식의 총수입니다.

주2: 총자산 및 자본금은 (주)제넥신은 2024년 1분기말 연결재무제표 기준이며, (주)이피디바이오테라퓨틱스는 2024년 1분기말 별도재무제표 기준입니다.

주3: (주)제넥신의 2024년 1분기말 연결재무제표는 한국채택국제회계기준(K-IFRS)기준으로 작성되었으며, (주)이피디바이오테라퓨틱스의 2024년 1분기말 별도재무제표는 한국채택국제회계기준(K-IFRS)에 따라 전환한 금액입니다.

주4: (주)제넥신의 2024년 1분기말 연결 재무제표 및 (주)이피디바이오테라퓨틱스의 2024년 1분기말 별도재무제표는 검토받지 아니하였습니다.

주5: 합병기일까지 (주)이피디바이오테라퓨틱스가 발행한 종류주식은 보통주식으로 전환할 예정입니다.

VI. 그 외 추가사항

| 【주요사항보고서】 | [정정] 주요사항보고서(회사합병 결정)-2024.07.08 |

| 【기 타】 | - |

제1부 합병의 개요

본건 합병은 소규모합병으로 진행되며, 피합병회사가 주권상장법인이 아닌 경우에 해당하므로 증권의 발행 및 공시 등에 관한 규정(이하 "규정") 제2-9조 제3항 및 기업공시서식작성기준(별지)에 따라 다음과 같이 증권신고서 기재사항 및 첨부서류 일부를 생략합니다.

| 기업공시서식 작성기준 별지서식(2024.5.20 시행) 159pg |

|

IV. 소규모합병의 특례 소규모합병으로서 피합병회사가 주권상장법인이 아닌 경우에 증권신고서(합병등)을 제출하는 경우에는 규정 제2-9조제3항에 따라 다음과 같이 기재사항 및 첨부서류 일부를 생략할 수 있따. 다만, 최근 사업연도말 현재 피합병회사의 부채총계가 자산총계보다 큰 경우 또는 피합병회사의 자산총계가 합병회사 자산총계의 100분의 5이상인 경우에는 그러하지 아니하다.

나. 제2부 당사회사에 관한 사항 (2) 첨부서류의 생략 규정 제 2-9조 제2항 제1호, 제2호, 제4호 ~ 제9호의 첨부서류 |

| 증권의 발행 및 공시 등에 관한 규정 |

|

제2-9조(합병의 증권신고서의 기재사항 및 첨부서류) ① 제2-6조에도 불구하고 합병으로 인하여 증권을 모집 또는 매출하는 경우에는 영

제129조에 따라 증권신고서에 다음 각 호의 사항을 기재하여야 한다. 1. 법

제119조제5항에 따른 대표이사 및 이사의 영

제124조 각 호의 사항에 대한 서명 2. 합병의 개요 가. 합병에 관한 일반사항 나. 합병가액과 상대가치(영

제176조의5제2항에 따라 상대가치를 공시해야 하는 경우에 한한다) 및 각각에 대한 산출근거(외부평가가 의무화된 경우 외부평가기관의 합병비율의 적정성에 대한 평가의견을 포함한다)<개정 2013. 9. 17.> 다. 합병의 요령 라. 모집 또는 매출되는 증권의 주요 권리내용 마. 모집 또는 매출되는 증권의 취득에 따른 투자위험요소 바. 출자ㆍ채무보증 등 당사회사간의 이해관계에 관한 사항 사. 주식매수청구권에 관한 사항 아. 그 밖에 투자자 보호를 위하여 필요한 사항 3. 당사회사에 관한 사항(신설합병의 경우에는 소멸회사를 말한다) 가. 회사의 개요 나. 사업의 내용 다. 재무에 관한 사항 라. 회계감사인의 감사의견 마. 이사회 등 회사의 기관 및 계열회사에 관한 사항 바. 주주에 관한 사항 사. 임원 및 직원 등에 관한 사항 아. 그 밖에 투자자 보호를 위하여 필요한 사항 ② 제1항의 신고서에는 다음 각 호의 서류를 첨부하여야 한다. 1. 합병당사회사 및 신설합병회사의 정관 또는 이에 준하는 것으로서 조직운영 및 투자자의 권리의무를 정한 것 2. 합병당사회사의 합병 주주총회 소집을 위한 이사회의 의사록 사본 또는 그 밖에 이에 준하는 서류 3. 합병당사회사의 법인등기부등본 4. 합병에 관하여 행정관청의 허가ㆍ인가 또는 승인 등을 필요로 하는 경우에는 그 허가ㆍ인가 또는 승인 등이 있었음을 증명하는 서류 5. 합병계약서 및 계획서 사본 6. 합병당사회사의 최근 3사업연도 재무제표에 대한 회계감사인의 감사보고서(합병당사회사가 주권상장법인인 경우로서 최근 사업연도에 대한 회계감사인의 감사가 종료되지 않은 경우에는 그 직전 2사업연도에 대한 회계감사인의 감사보고서를 말한다). 다만, 다음 각 목의 어느 하나에서 정하는 요건에 해당하는 경우에는 같은 목에서 정하는 서류로 제출할 수 있다. 가. 외감법

제2조에 따른 외부감사 대상법인 또는 법

제159조에 따른 사업보고서 제출대상법인(이하 이 장에서 "외부감사의무법인"이라 한다)으로서 설립 후 3사업연도가 경과하지 아니한 경우에는 경과한 사업연도에 대한 감사보고서(기업인수목적회사가 설립된 후 최초 사업연도가 경과하지 아니한 경우에는 회사 설립시점의 감사보고서를 말한다) 나. 외부감사의무법인이 아닌 법인으로서 영

제176조의5제3항제2호의 규정을 적용받는 경우에는 동 규정에 따른 감사의견을 입증할 수 있는 감사보고서 등의 서류 다. 외부감사의무법인이 아닌 법인으로서 영

제176조의5제3항제2호의 규정을 적용받지 아니하는 경우에는 회사 제시 최근 3사업연도 재무제표 7. 합병당사회사의 최근 3사업연도 회계감사인의 연결감사보고서(최근 사업연도에 대한 회계감사인의 감사가 종료되지 않은 경우에는 그 직전 2사업연도, 설립 후 3사업연도가 경과하지 아니한 경우에는 경과한 사업연도에 대한 감사보고서를 말한다) 8. 합병당사회사의 반기재무제표에 대한 회계감사인의 반기감사보고서 또는 반기검토보고서(법

제160조에 따른 반기보고서 제출대상법인에 해당하지 않는 경우에는 회사 제시 반기재무제표로 한다) 9. 합병당사회사의 분기재무제표에 대한 회계감사인의 분기감사보고서 또는 분기검토보고서(법

제160조에 따른 분기보고서 제출대상법인으로서 영

제170조제1항제2호 단서의 규정을 적용받지 않는 경우에는 회사 제시 분기재무제표로 한다) 10. 합병당사회사 중 주권비상장법인의 경우에는 주주명부 11. 제1항제2호나목에 따른 외부평가기관의 평가의견서 12. 예비투자설명서를 사용하려는 경우에는 예비투자설명서 13. 간이투자설명서를 사용하려는 경우에는 간이투자설명서 ③ 「상법」 제527조의3에 따른 소규모합병으로서 피합병회사가 주권상장법인이 아닌 경우와 집합투자기구간 합병하는 경우에 신고서를 제출하는 자는 제1항 및 제2항에도 불구하고 감독원장이 정하는 바에 따라 기재사항 및 첨부서류 등의 일부를 생략한 신고서를 제출할 수 있다. |

I. 합병에 관한 기본사항

회사명 정의

- 존속회사(합병 후 존속회사, 합병법인): 주식회사 제넥신

- 소멸회사(합병 후 소멸회사, 피합병법인): 주식회사 이피디바이오테라퓨틱스

1. 합병의 목적

가. 합병의 상대방과 배경

(1) 합병의 상대방

| 합병후 존속회사 (합병존속회사) |

상 호 | 주식회사 제넥신 |

| 소재지 | 서울특별시 강서구 마곡중앙로 172 바이오이노베이션파크 | |

| 대표이사 | 홍 성 준 | |

| 법인구분 | 코스닥시장 상장법인 |

| 합병후 소멸회사 (합병소멸회사) |

상 호 | 주식회사 이피디바이오테라퓨틱스 |

| 소재지 | 서울특별시 구로구 디지털로 306, 대륭포스트타워2차 1207호(구로동) |

|

| 대표이사 | 최 재 현 | |

| 법인구분 | 비상장법인 |

(2) 회사간 합병 배경

합병당사회사들이 영위하고 있는 제약ㆍ바이오 시장은 개인 삶의 질 향상, 인구의 고령화, 만성질환 증가, 암 유병률 증가 등에 따라 지속적으로 확대되고 있습니다. 글로벌 제약ㆍ바이오 시장은 2023년 기준 1.6조달러 규모에서 향후 연평균 6%~9% 성장하여 2028년 2.2조 달러 규모에 달할 전망입니다.

이 중 합병당사회사들의 주력 분야인 종양학 분야는 환자의 조기 진단 및 신규 항암제의 지속적인 도입, 많은 국가에서의 접근 가능성, 장기 치료에 의한 사용량 증가 등의 영향으로 향후 5년간 104% 증가하여 2028년 총 매출 4,400억 달러로 가장 많은 의약품 지출이 예상되는 분야입니다.

특히 합병 이후 주력 제품이 될 표적단백질분해기술(TPD) 시장은 전 세계적으로 2023~2030년 동안 연평균 성장률(CAGR) 26.4%로 성장할 것으로 예상되며, 시장 규모는 2022년 5억 달러에서 2030년 33억 달러까지 성장할 것으로 기대됩니다. 합병 당사회사들은 이렇게 빠르게 성장하는 시장에 신속하게 대응하고, 존속회사와 소멸회사 각자의 장점을 합쳐 시너지를 내기 위해 하나의 회사로 통합하여 글로벌 선두 바이오 신약개발 회사로 도약하기 위한 발판을 마련하고자 합니다.

본 합병은 존속회사 (주)제넥신이 소멸회사 (주)이피디바이오테라퓨틱스를 합병하는 건입니다. 존속회사 (주)제넥신은 1999년 설립된 바이오 신약개발 회사로서 다수의 플랫폼 연구개발 및 글로벌 임상시험 수행 역량을 보유하고 있으며, 2023년 인도네시아에서 에서 만성신장성 빈혈 대상 치료제를 허가받는 등 글로벌 수준의 신약개발 경험과 역량을 보유하고 있습니다.

소멸회사 (주)이피디바이오테라퓨틱스는 2021년 설립된 표적단백질분해기술(TPD) 플랫폼 개발 회사로서 국내 TIPS 지원을 받고, KDDF 과제로도 선정되었을 뿐만 아니라 해외 대형 제약회사와 공동연구개발을 수행하는 등 시장성과 기술적 차별성을 인정받았습니다. TPD 약물은 특정 단백질을 유비퀴틴-프로테아좀 시스템에 연결하여 분해하는 메커니즘을 통해 작용합니다. 이 시스템은 질병을 유발하는 단백질을 표적으로 하여, 특히 기존의 소분자 치료제가 다루기 어려운 단백질을 효과적으로 제거하는 데 강점을 보입니다. 이와 같은 장점으로 인해 TPD 약물이 임상 개발 단계로 진입하는 사례가 늘어나면서 지속적인 성장을 보이고 있습니다. (주)이피디바이오테라퓨틱스의 EPDeg™ 기술은 기존의 소분자로 이루어진 일반적인 TPD 약물과 달리 나노바디(nanobody)와 변형된 E3 단백질을 융합시킨 구조이며, 이는 mRNA형태로 지질나노입자 (LNP)와 같은 전달체를 이용하여 특정 조직에서 원하는 단백질을 효과적으로 분해할 수 있습니다. 이는 기존의 약물로는 치료가 어려운 질병에 효과적으로 대응할 수 있는 새로운 방법을 제공합니다. TPD 약물 시장의 급성장과 기술의 발전은 미래의 의약품 개발에 큰 변화를 가져올 것입니다.

(주)제넥신이 보유한 특정 항원을 정밀하게 표적화하는 항체 기술과 새롭게 성장하고 있는 TPD 약물의 융합은 기존의 치료제들로는 해결하기 어려운 단백질을 효과적으로 분해 할수 있는 새로운 방법을 제공합니다. 이는 특정 단백질의 기능을 억제하거나 변형 시키는데 그치지 않고, 단백질을 완전히 분해하여 제거함으로써 질병의 근본 원인을 직접적으로 타겟팅할 수 있으며, 새로운 기전을 통해 작용하므로 보다 효과적이고 혁신적인 치료방법을 제공할 수 있습니다.

결론적으로, 합병당사회사들은 기업 구조 단일화를 통해 연구개발 역량과 기술적 차별성을 보유한 신약개발 회사가 됨으로써 향후 글로벌 선두 바이오 신약개발 회사로 성장하고자 합니다.

(3) 우회상장 해당여부

해당사항 없습니다.

나. 회사의 경영, 재무, 영업 등에 미치는 중요 영향 및 효과

(1) 회사의 경영에 미치는 영향 및 효과

본건 합병 완료시 (주)제넥신은 존속회사로 계속 남아있고, (주)이피디바이오테라퓨틱스는 합병 후 소멸할 예정입니다. 존속회사인 (주)제넥신은 본 합병을 함에 있어 합병 비율에 따라 신주를 발행할 계획이며, 본 합병 완료 후 존속회사인 (주)제넥신의 최대주주 변경은 없습니다.

본건 합병 후 존속회사인 (주)제넥신 이사 및 감사로 재직하는 자는 달리 사임 등 임기 종료사유가 발생하지 않는 한, 본건 합병 후에도 상법 제527조의4에도 불구하고 남은 임기동안 존속회사인 (주)제넥신의 이사 및 감사의 지위를 유지합니다. 하지만 합병 후 소멸하는 (주)이피디바이오테라퓨틱스의 이사 및 감사의 임기는 본건 합병의 효력 발생과 동시에 만료되어 기존 지위를 상실합니다.

합병기일(2024년 10월 01일 예정) 이후 주요 경영방침에 대해서는 합병 전 소멸회사인 (주)이피디바이오테라퓨틱스의 운영방침을 고려하여 종합적인 검토가 필요할 것으로 예상되며, 검토 결과를 바탕으로 적법한 절차에 따라 결정할 예정입니다. 이 외에 향후 임원구성에 대한 사항으로, 합병 전 소멸회사인 (주)이피디바이오테라퓨틱스의 대표이사인 최재현 사내이사를 합병 후 존속법인인 (주)제넥신의 사내이사(각자 대표이사)로 선임할 계획을 가지고 있습니다.

| 합병 전/후 존속회사의 최대주주 및 특수관계인 지분 변동 현황 |

| (기준일: 증권신고서 제출일 전일) | (단위: 주, %) |

| 성 명 | 관 계 | 주식의 종류 |

합병 전 | 합병 후 | ||||

| (주)제넥신 | (주)이피디바이오테라퓨틱스 | (주)제넥신 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | 주식수 | 지분율 | |||

| (주)한독 | 최대주주 | 보통주 | 6,048,534 | 14.57 | - | - | 6,048,534 | 13.25 |

| 최대주주 등 합계 | 보통주 | 6,048,534 | 14.57 | 300,000 | 45.17 | 6,048,534 | 13.25 | |

| 발행주식 총수 | 보통주 | 41,510,594 | 100.00 | 664,160 | 100.00 | 45,642,192 | 100.00 | |

| 주1) 상기 지분율은 보통주 기준입니다. |

| 주2) 합병 후 지분율 및 주식수는 증권신고서 제출일 전일을 기준으로 합병신주 발행 예상 주식수를 적용한 수치이며, 해당 내용은 추후 변동될 수 있습니다. |

| 주3) 존속회사는 증권신고서 제출일 전일 기준 소멸회사의 주식을 보유하고 있지 않아, 합병 신주 배정 여부에 따른 법적 위험이 없습니다. 또한 소멸회사는 증권신고서 제출일 전일 기준 자기주식을 보유하고 있지 않아, 소멸회사의 자기주식에 합병 신주 배정 여부에 따른 법적 위험이 없습니다. |

| 주4) 본 합병 이후 (주)제넥신은 존속법인으로 계속 남아있게 되며, (주)이피디바이오테라퓨틱스는 해산할 예정입니다. |

(2) 회사의 재무에 미치는 영향 및 효과

존속회사는 소멸회사를 흡수합병함에 따라, 존속회사가 보유한 대외적 인지도, 사업 네트워크 등을 활용하여 소멸회사가 영위하고 있는 사업의 역량을 강화할 수 있으며, 각사가 영위하는 사업 부문의 일괄체계를 구축해 불필요한 자원낭비를 줄이고, 인적ㆍ물적 자원을 효율적으로 활용해 경영의 효율성을 증대하여 존속회사의 재무에 긍정적인 영향을 기대하고 있습니다.

또한, 바이오 분야 연구개발 산업은 대규모 연구개발비 투자가 필요하며, 기술의 상용화까지 장기간이 소요되는 특징을 가지고 있습니다. 본 합병을 통해 양사 기술력의 융합으로 연구개발 역량 증가, 중복 투자비용 등의 감소와 상용화기간 단축이 기대되며, 인적/물적 자원을 효율적으로 활용해 경영의 효율성을 증대하여 합병회사의 재무에 긍정적인 영향을 기대하고 있습니다.

| 합병 후 재무제표(추정) |

| (단위: 원) |

| 구분 | 합병 전 별도재무상태표(2024년 1분기말 기준) | 합병 후 재무상태표(*1) | |

| (주)제넥신 | (주)이피디바이오 테라퓨틱스 |

||

| 자산 | |||

| 유동자산 | 58,526,342,430 | 726,565,701 | 59,252,908,131 |

| 비유동자산 | 334,069,406,501 | 705,524,076 | 361,794,956,390 |

| 영업권과 식별무형자산 (추정)(*2) | - | - | 27,010,269,743 |

| 기타비유동자산 | 334,069,406,501 | 705,524,076 | 334,784,686,647 |

| 자산총계 | 392,595,748,931 | 1,432,089,777 | 421,047,864,521 |

| 부채 | |||

| 유동부채 | 51,692,057,706 | 7,806,308,094 | 59,498,365,800 |

| 비유동부채 | 25,520,566,398 | 232,340,919 | 25,752,907,317 |

| 부채총계 | 77,212,624,104 | 8,038,649,013 | 85,251,273,117 |

| 자본 | |||

| 자본금(*2) | 20,755,297,000 | 20,000,000 | 22,841,096,500 |

| 자본잉여금(*2) | 355,009,534,509 | 102,847,759 | 380,066,608,581 |

| 기타자본구성요소 | (42,743,027,233) | - | (42,743,027,233) |

| 이익잉여금 | (17,638,679,449) | (6,729,406,995) | (24,368,086,444) |

| 자본총계 | 315,383,124,827 | (6,606,559,236) | 335,796,591,404 |

| 부채와자본총계 | 392,595,748,931 | 1,432,089,777 | 421,047,864,521 |

| 주1: 합병 후 재무상태표는 합병법인 및 피합병법인의 각각 2024년 1분기말 별도재무상태표 기준이며, 합병법인은 한국채택국제회계기준을 따르며, 피합병법인은 일반기업회계기준에 따라 작성한 재무상태표를 한국채택국제회계기준으로 전환한 수치입니다. 주2: 합병 후 재무상태표의 자본금과 자본잉여금은 합병비율을 고려하여 산출되었습니다. 다만, 실제 합병기일 기준으로 작성될 합병재무상태표는 피합병회사 순자산의 매수가격배분을 통해 작성될 것이기 때문에 상기 합병 후 추정 재무수치와 차이가 있을 수 있습니다. |

(주1) 재무정보(재무제표) 이용상의 유의사항

| 구분 | 위치 | 회계처리기준 (재무제표 작성기준) |

해당 재무제표 |

|---|---|---|---|

| 합병가액 및 그 산출근거 | 증권신고서 본문 | 한국채택국제회계기준(K-IFRS) | 2021년~ 2024년 3월 : 피합병법인의 별도재무상태표, 분할존속부문의 분할별도재무상태표 및 분할별도손익계산서 |

| 외부평가기관의평가의견서 | 첨부문서 | 한국채택국제회계기준(K-IFRS) | 상동 |

| 재무에 관한 사항 | 증권신고서 본문 | 일반기업회계기준(K-GAAP) | 2021년~2024년 3월 : 피합병법인의 요약재무정보 |

* 상기 재무정보에 제시한 2021년부터 2024년 3월까지의 피합병법인의 재무정보는 일반기업회계기준(K-GAAP)에 따라 작성하였습니다. 합병가액 산정 시에 사용한 피합병법인(분할존속부문 포함)의 재무정보는 한국채택국제회계기준(K-IFRS)으로 작성하여 적용하였습니다.

(3) 회사의 영업에 미치는 영향 및 효과

존속회사인 (주)제넥신은 면역항암, 유전자백신 분야에서 증명된 독자적인 원천기술을 가지고, 다수 파이프라인의 글로벌 임상시험 및 사업화를 진행하였으며, 소멸회사인 (주)이피디바이오테라퓨틱스는 표적단백질분해를 기반으로 한 치료제 분야에서 차세대 기술을 개발, 보유하고 있습니다. 본 합병으로 (주)제넥신이 보유한 신약 및 바이오베터 개발 기술을 활용해 바이오프로탁 기초 연구 및 기술 개발을 진행하고, 나아가 기술의 상용화 및 EPDeg 바이오프로탁을 기반으로 한 신약 후보물질을 개발하는데 시너지를 기대하고 있습니다. 양사의 기술 융합을 통해 차세대 면역유전자치료제 기술을 개발함으로써 글로벌 바이오시장에서 사업경쟁력을 확보할 수 있을 것으로 예상합니다.

(4) 합병 당사회사 주주가치에 미치는 효과

증권신고서 제출 전일 현재 소멸회사인 (주)이피디바이오테라퓨틱스 주주명부에 등재되어 있는 주주(기 발행 우선주 전량 보통주 전환 가정)들이 보유한 보통주식 1주당 존속회사인 (주)제넥신 보통주식 6.1947003주를 교부할 예정입니다. 존속회사인 (주)제넥신은 소멸회사인 (주)이피디바이오테라퓨틱스 주식을 보유하고 있지 않으며, 소멸회사인 (주)이피디바이오테라퓨틱스는 자기주식을 보유하고 있지 않으므로 포합주식과 소멸회사의 자기주식에 대해서는 합병신주를 배정하지 않습니다. 양사는 본 건 합병 완료 이후, 상기 언급한 경영 및 재무, 영업적 측면의 긍정적 기대효과의 발현을 통해 외형 및 수익성이 성장하며, 기업가치가 상승될 것이라 판단하고 있습니다. 이는 향후 주주 환원 측면에서도 긍정적인 결과를 만들어내어 궁극적으로 주주가치를 제고해 나갈 수 있을 것으로 판단합니다.

다. 향후 회사구조개편에 관한 계획

본 증권신고서 제출 전일 현재 향후 회사구조 개편에 관해 구체적으로 계획하고 있는 사항은 없습니다.기업공시서식 작성기준 제12-1-1조에 따른 작성지침에 맞추어 부연하자면, 본건 합병 등이 완료된 이후 1년 내에 또 다른 합병 등 회사의 구조개편에 관한 계획(상대회사나 추진시기 등)은 없습니다. 1년 내에 추진되지는 않더라도 본건 합병등이 보다 넓은 차원에서의 구조개편 일환으로 추진되는 경우에 대해 기재하자면, 2023년 9월 제넥신과 이피디바이오테라퓨틱스는 차세대 TPD 플랫폼 기술을 활용한 항암신약 개발 기초 연구 및 아토피 피부염 등 난치성 질환 치료제 공동 개발 등에 대한 업무협약을 체결하였고, 그 이후 최근 바이오텍 투자 시장이 어려운 상황에서 지속적인 바이오프로탁 연구개발을 진행할 수 있는 제넥신과 표적단백질분해제 분야의 대표 기술인 프로탁의 한계를 극복하기 위한 바이오프로탁 플랫폼 개발에 나서고 있는 이피디바이오테라퓨틱스의 M&A를 위해 본건 합병을 추진하게 되었습니다. 이번 합병으로 제넥신이 보유한 신약 및 바이오베터 개발 기술을 활용해 바이오프로탁 기초 연구 및 기술 개발을 진행할 예정이며, 나아가 기술의 상용화 및 EPDeg 바이오프로탁을 기반으로 한 신약 후보물질 개발에 있어 시너지를 기대하고 있습니다.

2. 합병 상대방 회사의 개요

가. 회사의 개황

(1) 회사의 법적, 상업적 명칭

합병 상대방 회사의 명칭은 주식회사 이피디바이오테라퓨틱스라고 표기합니다. 또한 영문으로는 EPD Biotherapeutics Inc.(약호 EPD Biotherapeutics)라 표기합니다.

(2) 설립일자

주식회사 이피디바이오테라퓨틱스는 2021년 08월 06일 설립되었습니다.

(3) 주요사업의 내용

소멸회사인 (주)이피디바이오테라퓨틱스는 차세대 표적 단백질 분해 치료제 개발을 주요 사업으로 영위하고 있으며, 회사가 영위하는 목적사업은 다음과 같습니다.

| 목적사업 |

|---|

| 1. 생명공학 관련 제품 연구, 개발, 제조, 가공, 매매업 |

| 2. 위 각호에 관련된 부대사업 일체 |

나. 임직원 현황

(1) 임원 현황

| (기준일: 2024년 06월 30일) | (단위: 주) |

| 성명 | 성별 | 출생년월 | 직위 | 등기임원 여부 |

상근 여부 |

담당업무 | 주요경력 | 소유주식수 | 최대주주와 관계 |

재직기간 | 임기 만료일 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 의결권 있는 주식 |

의결권 없는 주식 |

|||||||||||

| 최재현 | 남 | 1975.03 | 대표이사 | 사내이사 | 상근 | 경영 총괄 | 서울대학교 미생물학과 학사, 석사 Univ. of Toronto 박사 (00.01~02.02) LG화학 바이오텍 연구소 (07.09~11.03) Transition Therapeutics (11.09~15.12) 삼성전자 종합기술원 (16.02~19.03) Trillium Therapeutics (19.08~21.07) Arvinas (21.08~현재) EPD Biotherapeutics CEO |

300,000 | - | 최대주주 | 21.08~현재 | 2024.09 |

| 이승현 | 남 | 1979.09 | 전무 | 사내이사 | 상근 | 경영 총괄 | 아주대학교 생명분자공학부 학사 아주대학교 분자과학기술학과 석사, 박사 (10.08~17.01) 삼성전자 종합기술원 (17.02~21.07) 유틸렉스 (21.08~현재) EPD Biotherapeutics CFO |

100,000 | - | 등기임원 | 21.08~현재 | 2024.09 |

| 용예령 | 여 | 1981.12 | 이사 | 미등기 | 상근 | 약물평가 | 연세대학교 생화학과 학사, 석사, 박사 (10.09~17.04) 삼성전자 종합기술원 (17.05~18.11) 코오롱 생명과학 (18.12~22.04) ABL Bio (22.05~현재) EPD Biotherapeutics 이사 |

600 | - | 미등기임원 | 22.05~현재 | - |

(2) 직원 등 현황

| [소멸회사의 본부별/직위별 인원] |

| (기준일: 2024년 06월 30일) |

| 구분 | 경영진 | 약물평가팀 | 플랫폼발굴팀 | 연구지원팀 | 비임상개발팀 | 경영지원팀 | 합계 |

| 임원 | 2 | - | - | - | - | - | 2 |

| 팀장 | - | 1 | - | - | 1 | - | 2 |

| 팀원 | - | 6 | 3 | 1 | - | 1 | 11 |

| 합계 | 2 | 7 | 3 | 1 | 1 | 1 | 15 |

다. 주요주주 현황

(1) 최대주주 및 특수관계인의 주식 소유 현황

| (기준일: 2024년 06월 30일) | (단위: 주, %) |

| 성 명 | 관 계 | 주식의 종류 |

주식수 | 지분율 | 비고 |

|---|---|---|---|---|---|

| 최재현 | 본인 | 보통주 | 300,000 | 45.17 | - |

| 계 | 보통주 | 300,000 | - | ||

| 우선주 | - | - | - | ||

(2) 주식의 분포

| (기준일: 2024년 06월 30일) | (단위: 주, %) |

| 구분 | 주주명 | 보통주 | 우선주 | 지분율 | 비고 |

|---|---|---|---|---|---|

| 5% 이상 주주 | 최재현 | 300,000 | - | 45.17 | - |

| 이승현 | 100,000 | - | 15.06 | - | |

| 미래에셋바이오프론티어 투자조합 | - | 54,200 | 8.16 | - | |

| 메디톡스투자조합1호 | - | 54,200 | 8.16 | ||

| (주)퓨쳐플레이 | - | 45,500 | 6.85 | ||

| 하나테크밸류업펀드 | - | 36,200 | 5.45 | ||

| 우리사주조합 | - | - | - | - | |

라. 최근 3년간 요약재무정보 및 외부감사 여부

| (단위: 원) |

| 구분 | 제4기 (2024년 3월말) |

제3기 (2023년 12월말) |

제3기 (2022년 12월말) |

|---|---|---|---|

| 감사인(감사의견) | 검토받지 않은 재무제표 |

한울회계법인 (적정) |

한울회계법인 (적정) |

| 회계처리기준 | 일반기업회계기준 (K-GAAP) |

일반기업회계기준 (K-GAAP) |

일반기업회계기준 (K-GAAP) |

| [유동자산] | 666,641,967 | 968,176,291 | 2,616,679,387 |

| ㆍ당좌자산 | 666,641,967 | 968,176,291 | 2,616,679,387 |

| [비유동자산] | 695,586,092 | 746,654,134 | 923,604,471 |

| ㆍ유형자산 | 630,671,606 | 681,353,401 | 855,812,531 |

| ㆍ무형자산 | 4,914,486 | 5,300,733 | 4,591,940 |

| ㆍ기타비유동자산 | 60,000,000 | 60,000,000 | 63,200,000 |

| 자산총계 | 1,362,228,059 | 1,714,830,425 | 3,540,283,858 |

| [유동부채] | 22,664,295 | 61,830,422 | 16,101,260 |

| [비유동부채] | 200,834,933 | 200,834,933 | 44,914,640 |

| 부채총계 | 223,499,228 | 262,665,355 | 61,015,900 |

| [자본금] | 324,700,000 | 324,700,000 | 324,700,000 |

| [자본잉여금] | 4,671,098,881 | 4,671,098,881 | 4,671,098,881 |

| [결손금] | (3,857,070,050) | (3,543,633,811) | (1,516,530,923) |

| 자본총계 | 1,138,728,831 | 1,452,165,070 | 3,479,267,958 |

| 사업연도 | (2024.01.01~ 2024.03.31) |

(2023.01.01~ 2023.12.31) |

(2022.01.01~ 2022.12.31) |

| 매출액 | - | - | - |

| 영업이익 | (511,825,645) | (2,387,906,583) | (1,641,496,743) |

| 당기순이익 | (313,436,239) | (2,027,102,888) | (1,246,845,813) |

3. 합병의 형태

가. 합병 방법

본 합병은 (주)제넥신이 (주)이피디바이오테라퓨틱스를 흡수합병하는 건이며, 합병존속회사인 (주)제넥신은 존속하고, 합병소멸회사인 (주)이피디바이오테라퓨틱스는 소멸합니다. (주)제넥신은 본건 합병을 함에 있어 합병신주를 발행하며, 합병기일 현재 (주)이피디바이오테라퓨틱스의 주주명부에 등재되어 있는 주주들에게 각 지분 비율에 따라 합병신주를 교부합니다.

나. 간이합병 또는 소규모합병 여부

본건 합병으로 인하여 존속회사가 발행하는 신주의 총수는 보통주 4,131,598주로서 존속회사의 발행주식총수인 41,510,594주의 약 9.95%이므로 이는 「상법」 제527조의 3(소규모합병)의 규정이 정하는 바에 해당됩니다. 또한, 본건 합병은 소멸회사가 총주주의 동의를 받아 합병을 진행하므로 「상법」 제527조의2(간이합병)의 규정이 정하는 바에 해당됩니다.

| [상 법] |

| 제527조의2 (간이합병) ① 합병할 회사의 일방이 합병후 존속하는 경우에 합병으로 인하여소멸하는 회사의 총주주의 동의가 있거나 그 회사의 발행주식총수의 100분의 90 이상을 합병후 존속하는 회사가 소유하고 있는 때에는 합병으로 인하여 소멸하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. ② 제1항의 경우에 합병으로 인하여 소멸하는 회사는 합병계약서를 작성한 날부터 2주내에주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. 다만, 총주주의 동의가 있는 때에는 그러하지 아니하다. 제527조의3(소규모합병) ① 합병후 존속하는 회사가 합병으로 인하여 발행하는 신주 및 이전하는 자기주식의 총수가 그 회사의 발행주식총수의 100분의 10을 초과하지 아니하는 경우에는 그 존속하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. 다만, 합병으로 인하여 소멸하는 회사의 주주에게 제공할 금전이나 그 밖의 재산을 정한 경우에 그 금액 및 그 밖의 재산의 가액이 존속하는 회사의 최종 대차대조표상으로 현존하는 순자산액의 100분의 5를 초과하는 경우에는 그러하지 아니하다. ② 제1항의 경우에 존속하는 회사의 합병계약서에는 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 기재하여야 한다. ③ 제1항의 경우에 존속하는 회사는 합병계약서를 작성한 날부터 2주내에 소멸하는 회사의상호 및 본점의 소재지, 합병을 할 날, 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. ④ 합병후 존속하는 회사의 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 제3항의 규정에 의한 공고 또는 통지를 한 날부터 2주내에 회사에 대하여서면으로 제1항의 합병에 반대하는 의사를 통지한 때에는 제1항 본문의 규정에 의한 합병을 할수 없다 ⑤ 제1항 본문의 경우에는 제522조의3의 규정은 이를 적용하지 아니한다. |

다. 합병 후 존속회사의 상장계획

합병 후 존속회사인 (주)제넥신은 본 증권신고서 제출 전일 현재 한국거래소 코스닥시장 주권상장 법인이며, 합병 후에도 코스닥시장 상장법인으로서의 지위를 유지합니다.

라. 합병의 방법상 특기할 만한 사항

존속회사인 (주)제넥신은 본건 합병을 소규모합병으로 추진하는 바, 주주총회의 승인을 이사회의 승인으로 갈음할 수 있습니다. 하지만 「상법」 제527조의3 제4항에 의해 존속회사 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대하는 의사를 통지하는 때(접수기간 : 2024년 07월 15일~2024년 07월 29일)에는 존속회사는 주주총회의 승인을 얻어 합병을 진행하거나 합병 계약을 해제할 수 있습니다.

「상법」 제527조의3에 따른 소규모합병이므로 존속회사의 주주에 대해서는 주식매수청구권이 부여되지 않습니다.

또한 소멸회사인 (주)이피디바이오테라퓨틱스는 총주주의 동의를 얻어 간이합병 방식으로 합병절차를 진행하므로 주주총회 승인을 이사회 승인으로 갈음할 수 있습니다. 다만, 소멸회사인 (주)이피디바이오테라퓨틱스의 사내이사는 2인으로 상법 상 이사회 구성요건을 충족하지 못하므로. 소멸회사인 (주)이피디바이오테라퓨틱스의 합병 승인은 주주총회를 통해 진행되며, 「상법」 제363조 4항에 따라, 소멸회사인 (주)이피디바이오테라퓨틱스는 자본금 10억원 미만의 회사로 총주주 동의에 따라 주주총회 소집절차를 생략 및 서면에 의한 결의로서 주주총회의 결의를 갈음할 예정입니다.

소멸회사인 (주)이피디바이오테라퓨틱스는 본건 합병을 총주주 동의에 따른 간이합병 절차에 따라 진행하므로, 주식매수청구권이 부여되지 않습니다.

4. 진행경과 및 일정

가. 진행경과

| 일자 | 내용 |

|---|---|

| 2024년 06월 26일 | 합병계약 체결에 관한 이사회 결의 |

| 2024년 07월 01일 | 합병계약 체결 |

| 2024년 07월 01일 | 회사합병결정 제출 |

| 2024년 07월 01일 | 증권신고서(합병) 제출 |

나. 주요일정

| 구 분 | (주)제넥신 (존속회사) |

(주)이피디바이오테라퓨틱스 (소멸회사) |

|

| 합병이사회 결의일 | 2024년 06월 26일 | 2024년 06월 26일 | |

| 주요사항보고서 제출일 | 2024년 06월 26일 | - | |

| 주주확정 기준일 공고 | 2024년 06월 26일 | 2024년 06월 26일 | |

| 합병계약일 | 2024년 07월 01일 | 2024년 07월 01일 | |

| 증권신고서 제출일 | 2024년 07월 01일 | - | |

| 주주확정 기준일 | 2024년 07월 15일 | 2024년 07월 15일 | |

| 합병반대의사 통지 접수기간 | 시작일 | 2024년 07월 15일 | - |

| 종료일 | 2024년 07월 29일 | - | |

| 주주총회 소집 통지 및 공고일 | - | - | |

| 합병승인을 위한 주총갈음 이사회결의일/ 합병승인을 위한 주주총회일 |

2024년 08월 12일 | 2024년 08월 12일 |

|

| 주식매수청구권 행사 기간 | 시작일 | - | - |

| 종료일 | - | - | |

| 채권자 이의제출기간 | 시작일 | 2024년 08월 12일 | 2024년 08월 12일 |

| 종료일 | 2024년 09월 13일 | 2024년 09월 13일 | |

| 합병기일 | 2024년 10월 01일 | ||

| 합병종료보고 주주총회 갈음 이사회 결의일 | 2024년 10월 01일 | - | |

| 합병등기(해산등기) 예정일 | 2024년 10월 02일 | ||

| 합병신주상장 예정일 | 2024년 10월 17일 | - | |

| 주1: 본 합병은 「상법」 제527조의3의 소규모합병으로 추진하는 바, (주)제넥신의 주주총회 승인은 2024년 08월 12일 이사회 승인으로 갈음합니다. (주)이피디바이오테라퓨틱스은 총주주의 동의를 얻어 간이합병 방식으로 합병절차를 진행하므로 주주총회 승인을 이사회 승인으로 갈음할 수 있습니다. 다만, 소멸회사인 (주)이피디바이오테라퓨틱스의 사내이사는 2인으로 상법 상 이사회 구성요건을 충족하지 못하므로. 소멸회사인 (주)이피디바이오테라퓨틱스의 합병 승인은 2024년 08월 12일 주주총회를 통해 진행됩니다. 주2: 존속회사의 경우 소규모합병 절차에 따라 진행되며 주식매수청구권이 인정되지 않습니다. 소멸회사는 본건 합병을 총주주 동의에 따른 간이합병 절차에 따라 진행하므로, 주식매수청구권이 인정되지 않습니다. 주3: 존속회사의 경우 소규모합병에 대한 반대의사 접수(접수기간 : 2024년 07월 15일 ~ 2024년 07월 29일)를 위한 주주확정기준일은 2024년 07월 15일이며, 소멸회사인 (주)이피디바이오테라퓨틱스는 총주주 동의를 거쳐 간이합병을 진행하므로, 별도의 합병반대의사 접수절차는 진행하지 않습니다. 주4: 상법 제526조의 합병종료보고총회는 2024년 10월 01일 (주)제넥신의 이사회결의 개최와 공고 절차로 갈음할 예정입니다. 주5: 상기 합병일정은 공시 시점 현재의 예상 일정이며, 본건 합병을 위하여 필요한 인허가의 취득, 합병 선행조건의 충족여부, 관계기관과의 협의, 기타 사정에 의하여 변경될 수 있습니다. 주6: 2019년 09월 16일 「주식ㆍ사채 등의 전자등록에 관한 법률」("전자증권법")의도입에 따라 전자증권법 제25조에 의거하여 합병신주는 전자등록계좌부에 전자등록될 예정이며 신주권교부가 이루어지지 않습니다. |

다. 증권신고서 제출 여부

| 구 분 | 내 용 |

|---|---|

| 증권신고서 제출대상 여부 | ○ |

| 제출을 면제받은 경우 그 사유 | - |

5. 합병의 성사 조건

가. 합병계약서 상의 계약 해제 조건

합병계약서에 기재된 계약의 선행조건 및 해제조건은 아래와 같으며, 이와 같은 사유가 발생하는 경우 합병계약이 해제 또는 효력 소멸됨으로써 본 합병이 성사되지 않을 수 있습니다.

| [본 합병계약서 상의 선행조건 및 해제 조건] |

|---|

|

제12조(선행조건) 각 당사자가 본 계약에 따라 본건 합병을 이행할 의무는 합병기일까지 다음 각호의 조건이 충족될 것을 조건으로 한다.

가. 각 당사자의 주주총회(이사회로 갈음할 경우 이사회를 의미)에서 본 계약과 본건 합병이 적법하게 승인되었을 것

당사자들은 합병기일 이전에는 다음 각 호의 사유가 있는 경우 본 계약을 해제할 수 있다. 단, 본 조 마호을 제외하고, 각 해제사유의 발생에 책임이 있는 회사는 해제할 수 없다. 가. 당사자들이 본 계약을 해제하기로 서면으로 상호 합의하는 경우 마. 본 계약 체결일 이후 합병기일까지 "존속회사" 또는 "소멸회사"의 재무상태, 경영실적, 자산 및 영업상태 또는 전망에 중대한 부정적 변경이 발생한 경우 |

나. 합병승인 주주총회에서 합병이 무산될 가능성

소멸회사인 (주)이피디바이오테라퓨틱스는 총주주의 동의를 얻어 간이합병 방식으로 합병절차를 진행하므로 주주총회 승인을 이사회 승인으로 갈음할 수 있습니다. 다만, 소멸회사인 (주)이피디바이오테라퓨틱스의 사내이사는 2인으로 상법 상 이사회 구성요건을 충족하지 못하므로. 소멸회사인 (주)이피디바이오테라퓨틱스의 합병 승인은 주주총회를 통해 진행되며, 「상법」 제363조 4항에 따라, 소멸회사인 (주)이피디바이오테라퓨틱스는 자본금 10억원 미만의 회사로 총주주 동의에 따라 주주총회 소집절차를 생략 및 서면에 의한 결의로서 주주총회의 결의를 갈음할 예정입니다.

한편, 존속회사인 (주)제넥신은 본건 합병을 소규모합병으로 추진하는 바, 주주총회의 승인을 이사회의 승인으로 갈음할 수 있습니다. 하지만 「상법」 제527조의3 제4항에 의해 존속회사 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대(접수기간 : 2024년 07월 15일~2024년 07월 29일)하는 의사를 통지하는 때에는 존속회사는 주주총회의 승인을 얻어 합병을 진행하거나 합병 계약을 해제할 수 있습니다.

6. 관련 법령 상의 규제 또는 특칙

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병 당사회사들의 영업에 중대한 영향을미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

본 합병의 경우 소멸회사의 자산 및 매출액이 300억원 미만이므로 공정거래위원회의 기업결합신고대상에 해당하지 않아 신고 의무가 없습니다.

[기업결합 신고 구분]

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| 주: 대규모회사 = 자산총액 또는 매출액의 규모가 2조원 이상인 회사 출처: 공정거래위원회 홈페이지 |

| 【독점규제 및 공정거래에 관한 법률】 |

|

제12조(기업결합의 신고) 1. 다른 회사의 발행주식총수[「상법」 제370조(의결권 없는 주식)의 규정에 의한 의결권없는 주식을 제외한다. 이하 같다]의 100분의 20(상장법인의 경우에는 100분의 15) 이상을 소유하게 되는 경우 2. 다른 회사의 발행주식을 제1호에 따른 비율 이상으로 소유한 자가 당해 회사의 주식을 추가로 취득하여 최다출자자가 되는 경우 3. 임원겸임의 경우(계열회사의 임원을 겸임하는 경우를 제외한다) 4. 제7조(기업결합의 제한)제1항제3호 또는 제4호에 해당하는 행위를 하는 경우 5. 새로운 회사설립에 참여하여 그 회사의 최다출자자가 되는 경우 ② 제1항에 규정된 기업결합신고대상회사 및 상대회사의 자산총액 또는 매출액의 규모는 각각 기업결합일 전부터 기업결합일 후까지 계속하여 계열회사의 지위를 유지하고 있는 회사의 자산총액 또는 매출액을 합산한 규모를 말한다. 다만, 제7조(기업결합의 제한)제1항제4호의 규정에 의한 영업양수의 경우에 영업을 양도(영업의 임대, 경영의 위임 및 영업용고정자산의 양도를 포함한다)하는 회사의 자산총액 또는 매출액의 규모는 계열회사의 자산총액 또는 매출액을 합산하지 아니한 규모를 말한다. <신설 2004. 12. 31.> ③ 제1항에 불구하고 다음 각 호의 어느 하나에 해당하는 경우에는 신고대상에서 제외한다. <신설 2001. 1. 16., 2002. 1. 26., 2002. 8. 26., 2004. 12. 31., 2007. 8. 3., 2016. 3. 29., 2020. 2. 11.> 1. 「벤처투자 촉진에 관한 법률」 제2조제10호 또는 제11호에 따른 중소기업창업투자회사 또는 벤처투자조합이 「중소기업창업 지원법」 제2조제2호에 따른 창업자(이하 "창업자"라 한다) 또는 벤처기업의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 창업자 또는 벤처기업의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 2. 「여신전문금융업법」에 따른 신기술사업금융업자 또는 신기술사업투자조합이 「기술보증기금법」 제2조(정의)제1호의 신기술사업자(이하 "신기술사업자"라 한다)의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 신기술사업자의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 3. 기업결합신고대상회사가 다음 각 목의 어느 하나에 해당하는 회사의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 다음 각 목의 어느 하나에 해당하는 회사의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 가. 「자본시장과 금융투자업에 관한 법률」에 따른 투자회사 나. 「사회기반시설에 대한 민간투자법」에 따라 사회기반시설 민간투자사업시행자로 지정된 회사 다. 나목에 따른 회사에 대한 투자목적으로 설립된 투자회사(「법인세법」 제51조의2제1항제6호에 해당하는 회사에 한한다) 라. 「부동산투자회사법」에 따른 부동산투자회사 ④ 제1항의 규정은 관계중앙행정기관의 장이 다른 법률의 규정에 의하여 미리 당해기업결합에 관하여 공정거래위원회와 협의한 경우에는 이를 적용하지 아니한다. ⑤ 제1항제1호ㆍ제2호 또는 제5호의 규정에 의한 주식의 소유 또는 인수의 비율을 산정하거나 최다출자자가 되는지 여부를 판단함에 있어서는 당해회사의 특수관계인이 소유하고 있는 주식을 합산한다. <개정 2004. 12. 31., 2007. 8. 3.> ⑥ 제1항의 규정에 의한 기업결합의 신고는 당해 기업결합일부터 30일 이내에 이를 하여야 한다. 다만, 제1항제1호ㆍ제2호ㆍ제4호 또는 제5호의 규정에 의한 기업결합(대통령령으로 정하는 경우는 제외한다)으로서 기업결합의 당사회사 중 1 이상의 회사가 대규모회사인 경우에는 합병계약을 체결한 날 등 대통령령이 정하는 날부터 기업결합일 전까지의 기간 내에 이를 신고하여야 한다. <개정 1999. 2. 5., 2004. 12. 31., 2009. 3. 25.> ⑦ 공정거래위원회는 제6항에 따라 신고를 받으면 신고일부터 30일 안에 제7조에 해당하는지를 심사하고, 그 결과를 해당 신고자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 경우에는 그 기간의 만료일 다음 날부터 계산하여 90일까지 그 기간을 연장할 수 있다. <신설 2012. 3. 21.> ⑧ 제6항 단서의 규정에 따라 신고를 하여야 하는 자는 제7항에 따른 공정거래위원회의 심사결과를 통지받기 전까지 각각 주식소유, 합병등기, 영업양수계약의 이행행위 또는 주식인수행위를 하여서는 아니된다. <개정 2004. 12. 31., 2012. 3. 21.> ⑨ 제7조(企業結合의 제한)제1항에 규정된 기업결합을 하고자 하는 자는 제6항에 규정된 신고기간이전이라도 당해 행위가 경쟁을 실질적으로 제한하는 행위에 해당하는지 여부에 대하여 공정거래위원회에 심사를 요청할 수 있다. <개정 1999. 2. 5., 2001. 1. 16., 2004. 12. 31., 2012. 3. 21.> ⑩ 공정거래위원회는 제9항에 따라 심사를 요청받은 경우에는 30일이내에 그 심사결과를 요청한 자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 때에는 그 기간의 만료일 다음날부터 기산하여 90일의 범위안에서 그 기간을 연장할 수 있다. <개정 1999. 2. 5., 2001. 1. 16., 2004. 12. 31., 2012. 3. 21.> ⑪ 제1항의 규정에 의한 신고의무자가 2이상인 경우에는 공동으로 신고하여야 한다. 다만, 공정거래위원회가 대통령령이 정하는 바에 의하여 신고의무자가 소속된 기업집단에 속하는 회사중 하나의 회사를 기업결합신고대리인(이하 이 條에서 "代理人"이라 한다)으로 정하여 그 대리인이 신고한 경우에는 그러하지 아니하다. <개정 2012. 3. 21.> [전문개정 1996. 12. 30.] |

| 【독점규제 및 공정거래에 관한 법률 시행령】 |

|

제18조(기업결합의 신고등) ② 법 제12조제1항 각 호 외의 부분 전단에서 "자산총액 또는 매출액의 규모가 대통령령이 정하는 기준에 해당하는 다른 회사"라 함은 자산총액 또는 매출액이 300억원 이상인 회사를 말한다. <신설 2005. 3. 31., 2007. 11. 2., 2017. 9. 29.> ③ 제1항과 제2항에도 불구하고 법 제12조(기업결합의 신고)제1항에 따른 기업결합신고대상회사와 상대회사가 모두 외국회사(외국에 주된 사무소를 두고 있거나 외국 법률에 따라 설립된 회사를 말한다)이거나 기업결합신고대상회사가 국내회사이고 상대회사가 외국회사인 경우에는 제1항과 제2항의 요건을 충족함과 동시에 그 외국회사 각각의 국내 매출액이 300억원 이상인 경우에 한하여 법 제12조(기업결합의 신고)제1항에 따른 신고의 대상이 된다. 이 경우 국내 매출액의 산정에 필요한 사항은 공정거래위원회가 정하여 고시한다. <신설 2007. 11. 2., 2017. 9. 29.> ④ 법 제12조(기업결합의 신고)제1항의 규정에 의하여 신고를 하고자 하는 자는 공정거래위원회가 정하여 고시하는 바에 따라 신고의무자 및 상대방 회사의 명칭ㆍ매출액ㆍ자산총액ㆍ사업내용과 당해 기업결합의 내용 및 관련시장 현황 등을 기재한 신고서에 신고내용을 입증하는데 필요한 관련서류를 첨부하여 공정거래위원회에 제출하여야 한다. <개정 2001. 3. 27., 2007. 11. 2.> ⑤ 공정거래위원회는 제4항에 따라 제출된 신고서 또는 첨부서류가 미비된 경우에는 기간을 정하여 해당 서류의 보정을 명할 수 있다. 이 경우 보정에 소요되는 기간(보정명령서를 발송하는 날과 보정된 서류가 공정거래위원회에 도달하는 날을 포함한다)은 법 제12조제7항 및 제10항의 기간에 산입하지 아니한다. <개정 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2012. 6. 19.> ⑥ 법 제12조(기업결합의 신고)제1항제1호에서 "100분의 20(주권상장법인의 경우에는 100분의 15)이상을 소유하게 되는 경우"라 함은 100분의 20(주권상장법인의 경우에는 100분의 15. 이하 이 항에서 같다)미만의 소유상태에서 100분의 20이상의 소유상태로 되는 경우를 말한다. <개정 2001. 3. 27., 2006. 4. 14., 2007. 11. 2., 2008. 7. 29.> ⑦ 법 제12조제1항제2호에서 "최다출자자가 되는 경우"라 함은 최다출자자가 아닌 상태에서 최다출자자가 되는 경우를 말한다. <신설 2005. 3. 31., 2007. 11. 2.> ⑧ 법 제12조(기업결합의 신고)제2항 본문 및 같은 조 제6항 본문 및 단서에서 "기업결합일"이라 함은 다음 각호의 날을 말한다. <개정 1999. 3. 31., 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2009. 5. 13.> 1. 다른 회사의 주식을 소유하게 되거나 주식소유비율이 증가하는 경우에는 다음 각목의 날 가. 주식회사의 주식을 양수하는 경우에는 주권을 교부받은 날. 다만, 주권이 발행되어 있지 아니한 경우에는 주식대금을 지급한 날을 말하며, 주권을 교부받기 전 또는 주식대금의 전부를 지급하기 전에 합의ㆍ계약등에 의하여 의결권 기타 주식에 관한 권리가 실질적으로 이전되는 경우에는 당해권리가 이전되는 날을 말한다. 나. 주식회사의 신주를 유상취득하는 경우에는 주식대금의 납입기일의 다음 날 다. 주식회사외의 회사의 지분을 양수하는 경우에는 지분양수의 효력이 발생하는 날 라. 가목 내지 다목에 해당하지 아니하는 경우로서 감자 또는 주식의 소각 그 밖의사유로 주식소유비율이 증가하는 경우에는 주식소유비율의 증가가 확정되는 날 2. 임원겸임의 경우에는 임원이 겸임되는 회사의 주주총회 또는 사원총회에서 임원의 선임이 의결된 날 3. 영업양수의 경우에는 영업양수대금의 지불을 완료한 날. 다만, 계약체결일부터 90일을 경과하여 영업양수대금의 지불을 완료하는 경우에는 당해 90일이 경과한 날을 말한다. 4. 다른 회사와의 합병의 경우에는 합병등기일 5. 새로운 회사설립에 참여하는 경우에는 배정된 주식의 주식대금의 납입기일의 다음 날 ⑨ 법 제12조(기업결합의 신고)제6항 단서에서 "대통령령으로 정하는 경우"란 다른 회사의 주식을 소유하게 되거나 최다출자자가 되는 경우로서 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2011. 12. 30.> 1. 「자본시장과 금융투자업에 관한 법률」 제9조(그 밖의 용어의 정의)제13항에 따른 증권시장에서 경쟁매매(매매 당사자 간의 계약이나 합의에 따라 수량, 가격 등을 결정하고, 그 매매의 결제를 증권시장을 통하여 하는 방법으로 주식을 취득하는 경우는 제외한다)를 통하여 주식을 취득하는 경우 2. 유상증자의 결과 실권주(失權株)의 발생으로 주식소유비율이 증가하는 경우 또는 자기의 의사와 무관하게 다른 회사의 이사회 또는 주주총회의 결정을 통하여 행하여지는 주식의 소각 또는 감자에 따라 주식소유비율이 증가하는 경우 등 공정거래위원회가 정하여 고시하는 경우 ⑩ 법 제12조제6항 단서에서 "대통령령이 정하는 날"이라 함은 다음 각호의 날을 말한다. <신설 2005. 3. 31., 2007. 11. 2., 2008. 6. 25., 2008. 7. 29., 2009. 5. 13., 2011. 12. 30., 2012. 6. 19.> 1. 다른 회사의 주식을 소유하게 되거나 최다출자자가 되는 경우에는 주식을 취득ㆍ소유하기로 계약ㆍ합의 등을 하거나 이사회 등을 통하여 결정된 날 2. 합병ㆍ영업양수가 있는 경우에는 합병계약을 체결한 날 또는 영업양수계약을 체결한 날 3. 새로운 회사설립에 참여하는 경우에는 회사설립의 참여에 대한 주주총회 또는 이에 갈음하는 이사회의 의결이 있는 날 ⑪ 법 제12조제6항 단서의 규정에 의한 신고를 한 대규모회사는 신고후 주식의 소유일, 합병의 등기일ㆍ영업의 양수일 또는 회사의 설립일까지 신고사항에 중요한 변경이 있는 경우에는 그 변경사항을 신고하여야 한다. <개정 1999. 3. 31., 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2009. 5. 13.> ⑫ 삭제 <2012. 6. 19.> [전문개정 1997. 3. 31.] |

II. 합병 가액 및 그 산출근거

1. 합병의 합병가액 및 비율

합병법인 및 피합병법인의 합병가액과 이에 따른 합병 비율은 다음과 같습니다.

| (단위: 원) |

| 구분 | (주)제넥신 (합병법인) |

(주)이피디바이오테라퓨틱스 (피합병법인) |

|---|---|---|

| 가. 기준시가(주1) | 6,540 | N/A |

| 나. 본질가치[(Ax1+Bx1.5)÷2.5](주2) | N/A | 40,512 |

| A. 자산가치 | 7,865 | 2,824 |

| B. 수익가치 | N/A | 65,638 |

| 다. 상대가치(주3) | N/A | N/A |

| 라. 1주당 합병가액 | 6,540 | 40,512 |

| 마. 합병비율(주4) | ||

| 보통주 합병비율 | 1.0000000 | 6.1947003 |

| 전환우선주 합병비율 | 1.0000000 | 6.1947003 |

| 제1회 상환전환우선주 합병비율 | 1.0000000 | 6.1947003 |

| 제2회 상환전환우선주 합병비율 | 1.0000000 | 7.3688776 |

| 주1: 「자본시장과 금융투자업에 관한 법률 시행령」 176조의5에 의하여, 주권상장법인인 합병법인의 주당 합병가액은 기준시가로 평가하였습니다. 피합병법인의 기준주가는 주권비상장법인이므로 산정하지 아니하였습니다. 주2: 피합병법인의 주당 합병가액은 「증권의 발행 및 공시 등에 관한규정 시행세칙」 제4조를 적용하여 자산가치와 수익가치를 1과 1.5의 비율로 가중산술평균한 가액으로 산정하였습니다. 주3: 「증권의 발행 및 공시 등에 관한 규정 시행세칙」 제7조 제1항 제1호 따른 유사회사 요건을 충족하는 법인이 3사 미만이므로, 비교목적으로 공시되는 피합병법인의 상대가치는 산정하지 아니하였습니다. (주4) 합병비율에 따르면 피합병법인 보통주식 1주에 대하여 합병법인 보통주식 6.1947003주가 교부됩니다. 한편, 분석기준일 현재 피합병법인이 발행한 종류주식 264,160주 전체는 합병계약서에 따라 합병기일전에 피합병법인의 보통주로 전환될 예정이며 합병비율에 따라 제넥신의 보통주식으로 발행 교부될 예정입니다. 분석 및 평가의 목적으로 산정한 분석기준일 현재 피합병법인의 우선주식 합병비율은 피합병법인 전환우선주 1주에 대하여 합병법인 보통주식 6.1947003주, 피합병법인 제1회상환전환우선주 1주에 대하여 합병법인 보통주식 6.1947003주, 피합병법인 제2회 상환전환우선주 1주에 대하여 합병법인 보통주식 7.3688776주로 산정됩니다. 출처: 회사제시자료 및 태성회계법인 Analysis |

2. 산출근거

본 합병의 당사회사인 (주)제넥신과 (주)이피디바이오테라퓨틱스는 주권상장법인과 주권비상장법인 간 합병에 해당하므로 「자본시장과 금융투자업에 관한 법률 시행령」 제176조의5의 제1항제2호에 의거 합병비율을 산출하였습니다. 관련 법규는 아래와 같습니다.

| [자본시장과 금융투자업에 관한 법률 시행령] |

|

제176조의5(합병의 요건ㆍ방법 등) 1. 주권상장법인 간 합병의 경우에는 합병을 위한 이사회 결의일과 합병계약을 체결한 날 중 앞서는 날의 전일을 기산일로 한 다음 각 목의 종가(증권시장에서 성립된 최종가격을 말한다. 이하 이 항에서 같다)를 산술평균한 가액(이하 이 조에서 “기준시가”라 한다)을 기준으로 100분의 30(계열회사 간 합병의 경우에는 100분의 10)의 범위에서 할인 또는 할증한 가액. 이 경우 가목 및 나목의 평균종가는 종가를 거래량으로 가중산술평균하여 산정한다. 가. 최근 1개월간 평균종가. 다만, 산정대상기간 중에 배당락 또는 권리락이 있는 경우로서 배당락 또는 권리락이 있은 날부터 기산일까지의 기간이 7일 이상인 경우에는 그 기간의 평균종가로 한다. 나. 최근 1주일간 평균종가 다. 최근일의 종가 2. 주권상장법인(코넥스시장에 주권이 상장된 법인은 제외한다. 이하 이 호 및 제4항에서 같다)과 주권비상장법인 간 합병의 경우에는 다음 각 목의 기준에 따른 가격 가. 주권상장법인의 경우에는 제1호의 가격. 다만, 제1호의 가격이 자산가치에 미달하는 경우에는 자산가치로 할 수 있다. 나. 주권비상장법인의 경우에는 자산가치와 수익가치를 가중산술평균한 가액 ② 제1항제2호나목에 따른 가격으로 산정하는 경우에는 금융위원회가 정하여 고시하는 방법에 따라 산정한 유사한 업종을 영위하는 법인의 가치(이하 이 항에서 “상대가치”라 한다)를 비교하여 공시하여야 하며, 같은 호 각 목에 따른 자산가치ㆍ수익가치 및 그 가중산술평균방법과 상대가치의 공시방법은 금융위원회가 정하여 고시한다. <개정 2013. 8. 27.> |

2.1. (주)제넥신 기명식 보통주 합병가액

2.1. 합병법인의 합병가액 산정

주권상장법인의 합병가액은 원칙적으로 기준시가를 적용하되, 자본시장과 금융투자업에 관한 법률 시행령 176조의5 제1항 제2호 가목에 따라 기준시가가 자산가치보다낮은 경우에는 자산가치로 할 수 있도록 되어 있습니다.

합병법인의 기준시가와 자산가치 및 합병 당사회사의 합병가액 결정방법에 따른 합병법인의 합병가액 평가결과는 다음과 같습니다.

| (단위: 원) |

|

구분 |

금액 |

|---|---|

| 가. 기준시가 | 6,540 |

| 나. 자산가치 | 7,865 |

| 다. 합병가액 | 6,540 |

출처 : 합병법인 제시자료, 한국거래소, 태성회계법인 Analysis

2.1.1. 합병법인의 기준시가 산정

합병법인의 기준시가는 「자본시장과 금융투자업에 관한 법률 시행령」 제176조의5 제1항 제1호에 따라 합병을 위한 이사회 결의일(2024년 6월 26일)과 합병계약 체결예정일(2024년 7월 1일) 중 앞서는 날의 전일(2024년 6월 25일)을 기산일로 한 최근 1개월 간의 거래량 가중산술평균종가, 최근 1주일 간의 거래량 가중산술평균종가, 최근일의 종가를 산술평균한 가액으로 산정하였으며, 기준시가 산정 내역은 다음과 같습니다. 한편, 「자본시장과 금융투자업에 관한 법률 시행령」 제176조의5 제1항 제1호에 따르면 상술한 방법으로 산출된 가액을 기준으로 100분의 30(계열회사 간 주식교환의 경우에는 100분의 10)의 범위에서 할인 또는 할증한 가액을 기준주가로 적용할 수 있도록 규정되어 있으나 본 평가에서는 적용하지 아니하였습니다.

| (단위: 원) |

|

구분 |

기간 | 금액 |

|---|---|---|

| A. 최근 1개월 가중산술평균종가 | 2024-5-26 ~ 2024-6-25 | 6,890 |

| B. 최근 1주일 가중산술평균종가 | 2024-6-19 ~ 2024-6-25 | 6,399 |

| C. 최근일 종가 | 2024-6-25 | 6,330 |

| D. 기준시가[(A+B+C)/3] | 6,540 | |

출처 : 한국거래소, 태성회계법인 Analysis

한편, 상기 기준시가 산정을 위해 2024년 6월 25일을 기산일로하여 소급한 1개월 주가 및 거래량 현황과 1개월 및 1주일의 거래량 가중산술평균종가, 그리고 최근일 종가는 다음과 같습니다.

| (단위: 원, 주) |

| 일자 | 종가(원) | 거래량(주) | 종가 X 거래량 (원) |

|---|---|---|---|

| 2024-06-25 | 6,330 | 56,282 | 356,265,060 |

| 2024-06-24 | 6,240 | 85,681 | 534,649,440 |

| 2024-06-21 | 6,390 | 92,178 | 589,017,420 |

| 2024-06-20 | 6,530 | 48,640 | 317,619,200 |

| 2024-06-19 | 6,490 | 132,761 | 861,618,890 |

| 2024-06-18 | 6,650 | 105,931 | 704,441,150 |

| 2024-06-17 | 6,720 | 88,668 | 595,848,960 |

| 2024-06-14 | 6,670 | 195,795 | 1,305,952,650 |

| 2024-06-13 | 6,890 | 1,116,774 | 7,694,572,860 |

| 2024-06-12 | 6,970 | 178,079 | 1,241,210,630 |

| 2024-06-11 | 7,010 | 96,554 | 676,843,540 |

| 2024-06-10 | 7,010 | 131,447 | 921,443,470 |

| 2024-06-07 | 7,310 | 185,694 | 1,357,423,140 |

| 2024-06-05 | 7,050 | 103,972 | 733,002,600 |

| 2024-06-04 | 7,100 | 82,728 | 587,368,800 |

| 2024-06-03 | 7,170 | 77,598 | 556,377,660 |

| 2024-05-31 | 7,110 | 93,310 | 663,434,100 |

| 2024-05-30 | 7,160 | 84,877 | 607,719,320 |

| 2024-05-29 | 7,060 | 89,786 | 633,889,160 |

| 2024-05-28 | 7,070 | 99,168 | 701,117,760 |

| 2024-05-27 | 7,190 | 121,494 | 873,541,860 |

| A. 최근 1개월 가중산술평균종가 | 6,890 | ||

| B. 최근 1주일 가중산술평균종가 | 6,399 | ||

| C. 최근일 종가 | 6,330 | ||

출처 : 한국거래소, 태성회계법인 Analysis

2.1.2. 합병법인의 자산가치 산정

합병법인의 1주당 자산가치는 「증권의 발행 및 공시 등에 관한 규정 시행세칙」 제5조에 의거하여, 주요사항보고서 제출일이 속하는 사업연도의 직전 사업연도말 현재의 별도재무상태표상의 자본총계에서 일부 조정항목을 가감하여 산정한 순자산가액을 분석기준일 현재의 발행주식총수로 나누어 산정하였습니다.

| (단위: 원, 주) |

|

구분 |

금액 |

|---|---|

| 가. 최근사업연도말 별도재무제표상 자본총계(주1) | 332,399,337,449 |

| 나. 조정항목(A-B) | (5,898,268,152) |

| A. 가산항목 | 26,083,989,783 |

| (1) 최근사업연도말 현재 자기주식(주2) | 938,886,067 |

| (2) 분석기준일까지 유상증자 등에 의하여 증가한 자본금 | - |

|

(3) 분석기준일까지 전환권(또는 신주인수권) 행사 등에 의하여 증가한 자본금 |

- |

| (4) 분석기준일까지 자본잉여금 및 재평가잉여금 증가액 | - |

| (5) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증가액(주3) | 14,118,480,477 |

| (6) 분석기준일 현재 전환주식등 향후 자본금을 증가시킬 수 있는 증권의 권리 행사 가능성(주4) | - |

| (7) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 투자주식의 순자산가액이 재무상태표에 계상된 금액보다 높은 경우 차이 금액. 단, 손상이 발생한 경우는 제외(주5) | 3,447,221,754 |

| (8) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 높은 경우 차이 금액(주6) | 7,579,401,485 |

| (9) 분석기준일까지 발생한 오류수정이익 | - |

| B. 차감항목 | 31,982,257,935 |

| (1) 분석기준일 현재 실질가치 없는 무형자산 | - |

| (2) 분석기준일 현재 회수가능성 없는 채권 | - |

| (3) 분석기준일 현재 퇴직급여채무 또는 퇴직급여충당부채 과소설정액 | - |

| (4) 분석기준일까지 손상차손이 발생한 자산의 손상차손(주7) | - |

| (5) 분석기준일까지 유상감자에 의하여 감소한 자본금 | - |

| (6) 분석기준일까지 배당금 지급, 전기오류수정손실 등 | - |

| (7) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 감소액(주3) | 7,723,875,839 |

| (8) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 주식의 순자산가액이 재무상태표에 계상된 금액보다 낮은 경우 차이 금액(주5) | 13,625,721,798 |

| (9) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 낮은 경우 차이 금액(주6) | 10,632,660,298 |

| 다. 조정된 순자산가액(가 + 나) | 326,501,069,297 |

| 라. 발행주식총수 | 41,510,594 |

| (1) 분석기준일 현재 재무상태표상 발행주식총수 | 41,510,594 |

| (2) 분석기준일까지 전환주식등 향후 자본금을 증가시킬 수 있는 증권의 권리 행사 가능성(주4) | - |

| 마. 1주당 자산가치 (다 / 라)(주8) | 7,865 |

출처: 합병법인 제시자료, 사업보고서 및 태성회계법인 Analysis

(주1) 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 따라 주요사항보고서를 제출하는 날이 속하는 사업연도의 직전 사업연도말인 2023년 12월 31일 현재 한국채택국제회계기준(K-IFRS)에 의하여 작성된 감사받은 별도재무상태표 상 금액을 적용하였으며, 합병법인의 2023년 12월 31일로 종료하는 사업연도의 별도재무상태표는 다음과 같습니다.

| (단위: 원) |

|

구분 |

금액 |

|---|---|

| 자산 |

|

| Ⅰ. 유동자산 | 84,492,937,964 |

| 현금및현금성자산 | 2,700,053,320 |

| 단기금융상품 | 10,000,000,000 |

| 당기손익금융자산 | 44,450,208,913 |

| 매출채권및기타채권 | 12,276,086,931 |

| 파생상품자산 | - |

| 기타유동자산 | 14,744,988,578 |

| 당기법인세자산 | 321,600,222 |

| Ⅱ. 비유동자산 | 328,360,560,478 |

| 장기매출채권및기타채권 | 583,264,370 |

| 당기손익금융자산 | 9,746,094,491 |

| 기타포괄손익금융자산 | 21,329,412,055 |

| 관계기업및공동기업투자 | 165,687,048,162 |

| 종속기업투자 | 10,172,034,502 |

| 투자부동산 | 2,962,585,326 |

| 유형자산 | 113,743,726,142 |

| 무형자산 | 1,997,312,088 |

| 기타장기채권 | 76,675,795 |

| 순확정급여자산 | 1,185,875,059 |

| 기타비유동자산 | 876,532,488 |

| 자산총계 | 412,853,498,442 |

| 부채 | |

| Ⅰ. 유동부채 | 55,310,516,520 |

| 매입채무및기타채무 | 7,356,005,485 |

| 단기차입금 | 44,575,040,000 |

| 전환사채 | - |

| 파생상품부채 | 485,541,673 |

| 리스부채 | 55,461,464 |

| 기타유동부채 | 2,838,467,898 |

| Ⅱ. 비유동부채 | 25,143,644,473 |

| 장기차입금 | 22,681,435,176 |

| 파생상품부채 | - |

| 리스부채 | 39,532,911 |

| 순확정급여부채 | - |

| 기타장기채무 | 2,422,676,386 |

| 기타비유동부채 | - |

| 부채총계 | 80,454,160,993 |

| 자본 | |

| 자본금 | 20,755,297,000 |

| 보통주자본금 | 20,755,297,000 |

| 자본잉여금 | 646,857,262,411 |

| 기타자본구성요소 | (43,365,494,060) |

| 이익잉여금(결손금) | (291,847,727,902) |

| 자본총계 | 332,399,337,449 |

| 부채와자본총계 | 412,853,498,442 |

출처: 합병법인 제시자료, 사업보고서 및 태성회계법인 Analysis

(주2) 최근 사업연도말 현재 자기주식수는 60,816주입니다.

(주3) 최근사업연도말 이후부터 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증감액은 다음과 같습니다.

| (단위: 원) |

|

구분 |

금액 |

|---|---|

| 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증가액 | |

| 기타자본잉여금 | 3,374,575,854 |

| 기타포괄손익금융자산 평가손익 | 1,049,636 |

| 현금및현금성자산 등 | 10,742,854,987 |

| 합계 | 14,118,480,477 |

| 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증가액 | |

| 주식선택권 소멸 | (3,374,575,854) |

| 주식선택권 인식 | 621,417,191 |

| 종속기업투자주식 청산 | 10,477,034,502 |

| 합계 | 7,723,875,839 |

(주4) 2021년 4월 1일에 개정되어 2021년 4월 12일부터 시행된 증권의 발행 및 공시등에 관한 규정 시행세칙에 따르면 전환사채 등과 관련하여 향후 자본금을 증가 시킬수 있는 증권의 권리가 행사될 가능성이 확실한 경우에는 권리 행사를 가정하여 이를순자산 및 발행주식의 총수에 반영한다라고 기재되어 있습니다. 합병법인의 최근 사업연도말 재무상태표에는 주식선택권*1)이 존재합니다.

*1) 분석기준일 현재 합병법인이 부여한 주식선택권의 잔존 수량은 594,550주입니다. 주식선택권의 1주당 행사가격 8,340원~67,193원은 분석기준일 현재 합병가액을 고려할 때 합리적인 투자자라면 주식선택권의 행사 가능성이 낮은 상황입니다. 이를 고려하여 피합병법인의 주식선택권 행사가액을 순자산증가액에 반영하지 않았으며, 주식선택권 행사에 따른 행사가능 주식수 594,550주는 모두 발행주식총수 가산에서 제외하였습니다.

(주5) 분석기준일 현재 합병법인이 보유한 투자주식의 내역은 다음과 같으며, 이 중 취득원가로 측정하는 시장성 없는 투자주식의 순자산가액과 취득원가의 차이를 조정하였습니다.

| (단위: 원) |

| 구분 |

장부가액 |

피투자회사 순자산가액(*1) |

지분율(*2) | 순자산가액 X 지분율 |

조정금액 |

|---|---|---|---|---|---|

| (A) | (B) | (C) | (D = B x C) | (D - A) | |

| [기타포괄손익-공정가치측정금융자산] | |||||

| I-Mab | 9,041,991,220 | (*3) | 4.47% | (*3) | (*3) |

| ㈜지아이이노베이션 | 3,651,511,500 | (*3) | 0.69% | (*3) | (*3) |

| ㈜와이바이오로직스 | 2,761,059,600 | (*3) | 1.19% | (*3) | (*3) |

| ㈜프로젠 | 164,450,000 | (*3) | 0.12% | (*3) | (*3) |

| ㈜코스온 | - | (15,286,955,983) | 5.73% | (875,182,511) | - |

| ㈜에스엘백시젠 | 2,026,200,000 | 2,791,000,000 | 8.11% | 226,277,727 | (1,799,922,273) |

| ㈜이노퓨틱스 | 1,000,001,600 | 2,802,665,184 | 5.85% | 163,915,300 | (836,086,300) |

| 진메디신㈜ | 1,000,017,410 | (7,008,204,282) | 0.55% | (38,721,581) | (1,000,017,410) |

| Pharmajet | 523,720,725 | 30,481,416,000 | 0.75% | 228,569,038 | (295,151,687) |

| Egret | 1,160,460,000 | 695,772,902 | 5.56% | 38,654,050 | (1,121,805,950) |

| 소계 | 21,329,412,055 | 14,475,693,821 | (256,487,976) | (5,052,983,620) | |

| [당기손익금융자산] | |||||

| ㈜에스엘백시젠 | 5,148,900,000 | 2,791,000,000 | 5.40% | 150,851,818 | (4,998,048,182) |

| ㈜칼로스메디칼 | 1,000,027,956 | (24,569,142,285) | 1.59% | (389,994,744) | (1,000,027,956) |

| 미래에셋청년창업 투자조합 3호 | 1,597,344,135 | 16,134,789,238 | 9.90% | 1,597,344,135 | - |

| 소계 | 7,746,272,091 | (5,643,353,047) | 1,358,201,209 | (5,998,076,138) | |

| [종속관계기업투자주식] | |||||

| 네오이뮨텍 | 42,395,400,000 | (*3) | 21.18% | (*3) | (*3) |

| Simnogen | 758,409,219 | 1,547,773,916 | 49.00% | 758,409,219 | (0) |

| KGBio | 38,694,175,333 | 197,599,091,668 | 20.32% | 40,142,714,103 | 1,448,538,770 |

| ㈜툴젠 | 78,507,959,400 | (*3) | 14.12% | (*3) | (*3) |

| ㈜큐로젠 | 3,000,180,000 | 6,905,948,087 | 6.16% | 425,517,960 | (2,574,662,040) |

| Rezolute, Inc | 2,330,924,210 | (*3) | 4.61% | (*3) | (*3) |

| CoImmune, Inc | - | (3,809,513,711) | 22.94% | (874,033,444) | - |

| ILKOGEN | - | 2,207,416,204 | 50.00% | 1,103,708,102 | 1,103,708,102 |

| KinGen Biotech, Inc | - | (5,836,767,673) | 50.00% | (2,918,379,091) | - |

| ㈜에스엘포젠 | 10,172,034,502 | 11,408,161,519 | 97.01% | 11,067,009,384 | 894,974,882 |

| 소계 | 175,859,082,664 | 210,022,110,010 | 49,704,946,233 | 872,559,714 | |

| 합계 | 204,934,766,810 | 218,854,450,784 | 50,806,659,466 | (10,178,500,044) | |

| 취득원가로 측정하는 시장성 없는 투자주식 가산항목 | 3,447,221,754 | ||||

| 취득원가로 측정하는 시장성 없는 투자주식 차감항목 | (13,625,721,798) | ||||