|

|

대표이사확인서(증권신고서) |

증 권 신 고 서

| ( 분 할 ) | |

| 금융위원회 귀중 | 2024년 06월 28일 |

| 회 사 명 : |

한화에어로스페이스 주식회사 |

| 대 표 이 사 : |

손 재 일 |

| 본 점 소 재 지 : | 경남 창원시 성산구 창원대로 1204(성주동) |

| (전 화) 055-260-2114 | |

| (홈페이지) http://www.hanwhaaerospace.com | |

| 작 성 책 임 자 : | (직 책) 재무실장 (성 명) 박 지 철 |

| (전 화) 02-729-4732 | |

| 모집 또는 매출 증권의 종류 및 수 : |

기명식 보통주식 50,488,390 주 |

| 모집 또는 매출총액 : |

기명식 보통주식 313,768,089,689 원 |

| 증권신고서(합병등) 및 투자설명서 열람장소 | |

| 가. 증권신고서(합병등) | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 나. 투자설명서 | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 서면문서 :한화에어로스페이스(주) → 경남 창원시 성산구 창원대로 1204 | |

【 대표이사 등의 확인 】

|

|

대표이사확인서(증권신고서) |

요약정보

I. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 [합병등]의 개요-Ⅵ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 사업위험 |

※ 회사명 정의 분할회사(분할되는 회사) : 한화에어로스페이스 주식회사(분할전) |

| 회사위험 |

■ 분할당사회사 회사위험 타. 주요 자회사 위험_한화비전(주) 한화비전(주)은 2018년 8월 중국과 무역전쟁을 벌이던 미국이 중국산 CCTV 도입을 금지하는 국방수권법(NDAA·National Defense Authorization Act)을 발표함에 따라 대내외적 영향으로 인하여 2021년부터 최근 3년 간 외형이 성장하고 실적이 개선된 바 있습니다. 한화비전(주)의 유동비율은 2021년 176.61%, 2022년 177.54%, 2023년 191.48%로 최근 3년간 지속적으로 증가하여왔으며, 부채비율은 2021년 82.28%, 2022년 101.12%, 2023년 70.02%를 기록하였습니다. 유동비율과 부채비율 등 재무안정성 비율은 양호한 수준을 유지하고 있으나, 한화비전(주)은 감시장비(CCTV)의 제조 및 판매업의 단일 사업을 영위하고 있음에 따라 향후 관련 산업의 변동에 따라 회사의 성장성 및 수익성, 재무안정성이 영향을 받을 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다.

|

| 기타 투자위험 |

가. 주주총회에서의 분할 안건 부결 위험 라. 적격분할 요건 미충족에 따른 세부담 증가 위험 또한, 분할신설회사의 경우 법인세법 제46조의3에 따라 사후관리요건을 충족할 경우 과세특례를 적용받을 수 있습니다. 분할존속회사 및 분할신설회사의 경우 법인세법에 따른 적격분할 요건을 모두 충족 가능할 것으로 판단됩니다. 단, 추후에 사후관리요건이 미충족되는 사건이 발생하거나, 세무당국으로부터 적격분할 요건 미충족으로 결정되는 경우 분할되는 자산이 공정가액(적격분할 시 장부가로 인식되어 세부담이 이연)으로 처분된 것으로 간주되어, 분할되는 회사의 주주에 대한 의제배당 및 분할되는 회사에 대한 자산의 양도차익에 법인세 과세(결과적으로 주주에 대한 배당재원 감소 등)로 인해 부정적 영향을 미칠 수 있습니다. 또한 추후 사후관리 요건 미충족시에는 분할신설회사의 감면된 취득세가 추징되는 등 부정적인 재무적 영향을 미칠 수 있습니다. 이 점 투자자께서는 유의하시기 바랍니다.

|

| 합병등 관련 투자위험 | 본 분할의 승인을 위해 2024년 8월 14일 예정된 주주총회에서 참석주주 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상 수의 승인을 얻지 못할 경우 본 분할이 무산될 수 있는 가능성이 존재합니다. |

II. 형태

| 합병등 형태 | 분할 |

| 우회상장 여부 | 아니오 |

III. 주요일정

| 이사회 결의일 | 2024년 04월 05일 | |

| 계약일 | - | |

| 주주총회를 위한 주주확정일 | 2024년 06월 28일 | |

| 승인을 위한 주주총회일 | 2024년 08월 14일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | - |

| 종료일 | - | |

| (주식매수청구가격-회사제시) | - | |

| 분할기일 등 | 2024년 09월 01일 | |

IV. 평가 및 신주배정 등

| (단위 : 원, 주) |

| 비율 또는 가액 | 분할신주 배정기준일 현재 분할회사의 주주명부에 등재되어 있는 주주에게 1주당 0.997203주(분할신설회사의 분할비율(=0.0997203) x 1주의 금액비율(=10))의 비율로 분할신설회사의 주식을 배정하며, 분할회사의 주식은 1주당 0.9002797주의 비율로 주식을 병합할 예정입니다. | ||||

| 외부평가기관 | 해당사항 없음 | ||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 50,488,390 | 500 | 6,214 | 313,768,089,689 | |

| 지급 교부금 등 | 단주처리를 위한 현금지급 이외에는 별도의 교부금을 지급하지 않음 | ||||

|

주1) |

분할회사는 최초 이사회 결의(2024년 4월 5일) 시 승인된 분할계획서의 기준이 된 2023년 12월 31일 현재 재무상태표를 기준으로 "분할신설회사의 순자산 장부가액과 신설회사 자기주식 장부가액을 합산한 금액"을 "분할전 순자산 장부가액과 분할전 자기주식 장부가액을 합산한 금액"으로 나누어 산정하였고, 동 분할계획서를 기준으로 2024년 4월 5일 한국거래소에 분할신설회사의 주권 재상장 예비심사청구서를 제출하였습니다. 분할당사회사는 2024년 06월 13일 한국거래소로부터 분할신설회사 재상장 예비심사 결과 승인을 통보 받았는바, 본 분할에 있어 신주의 배정은 최초 이사회 결의 시 승인된 분할계획서 상 배정비율을 기준으로 이루어집니다. 보다 구체적인 배정비율 산정근거는 아래 "제1부 II. 분할 가액 및 그 산출근거 항목"을 참고하시기 바랍니다. |

|

주2) |

배정비율이란 분할비율(0.0997203)과 금액비율 10(분할회사 1주의 금액 5,000원을 분할신설회사 1주의 금액 500원으로 나누어 산정한 비율)를 고려하여 산정한 비율이며, 분할회사의 주주가 분할신설회사의 신주를 배정받는 비율을 의미합니다. |

|

주3) |

상기 모집총액 및 모집가액은 2023년 12월 31일 현재 재무상태표를 기준으로 산정된 것으로, 분할기일(2024년 09월 01일)에 이전대상이 확정된 후 공인회계사의 검토를 받아 최종 확정되어 변동될 수 있습니다. |

|

주4) |

모집총액은 분할계획서 상의 자본총계이고, 분할 비율에 따라 모집총액과 주식수가 산정되므로, 모집가액은 모집총액을 주식수로 나누어 산정되었습니다.(소수점 이하 절사) |

V. 당사회사에 관한 사항 요약

| (단위 : 백만원, 주) |

| 회사명 | 한화에어로스페이스 주식회사 | - | |

|---|---|---|---|

| 구분 | 분할되는 회사 | 분할되는 회사 | |

| 발행주식수 | 보통주식 | 50,630,000 | - |

| 종류주식 | - | - | |

| 총자산 | 14,160,833 | - | |

| 자본금 | 265,650 | - | |

|

주1) |

상기 발행주식수는 본 증권신고서 제출일 현재 기준입니다. |

| 주2) | 상기 총자산 및 자본금은 2023년 12월 31일(K-IFRS 별도) 기준입니다. |

VI. 그 외 추가사항

| 【주요사항보고서】 | 주요사항보고서(회사분할 결정)-2024.04.05 |

| 【기 타】 | - |

제1부 분할의 개요

I. 분할에 관한 기본사항

※ 회사명 정의

분할회사(분할되는 회사) : 한화에어로스페이스 주식회사

분할존속회사 : 한화에어로스페이스 주식회사

분할신설회사 : 한화인더스트리얼솔루션즈 주식회사(가칭)

분할당사회사 : 분할존속회사와 분할신설회사를 통칭

1. 분할의 목적

가. 분할의 당사회사와 배경

(1) 분할당사회사

한화에어로스페이스 주식회사(이하 "분할회사" 또는 "분할되는 회사"라 함)는 2024년 9월 1일을 분할기일로 하여 상법 제530조의2 내지 제530조의11의 규정이 정하는 바에 따라 단순인적분할의 방식으로 분할하여 한화인더스트리얼솔루션즈 주식회사(가칭, 이하 "분할신설회사")를 설립하고, 자신은 존속(이하 분할 후의 존속회사를 "분할존속회사")할 예정입니다.

분할신설회사는 한국거래소의 유가증권시장 상장규정 제38조 제1항 제2호, 제39조, 제41조 및 제42조에 따른 재상장심사를 거쳐 한국거래소 유가증권시장에 재상장할 예정입니다. 분할존속회사인 한화에어로스페이스 주식회사는 유가증권시장 상장규정 제46조에 따라 변경상장할 예정입니다.

분할회사는 항공기용 엔진 제조업을 주사업 목적으로 1977년 8월 1일 설립되었으며, 1987년 5월에 한국거래소가 개설하는 유가증권시장에 주식을 상장하였습니다. 본 증권신고서 제출일 현재 유가증권 시장에서 거래가 이루어지고 있습니다.

| [분할회사의 개요] |

| 구분 | 내용 |

|---|---|

| 상호 | 한화에어로스페이스 주식회사 |

| 대표이사 | 손재일, 김동관 (각자대표) |

| 본점소재지 | 경상남도 창원시 성산구 창원대로 1204 |

| 법인구분 | 유가증권시장 상장법인 |

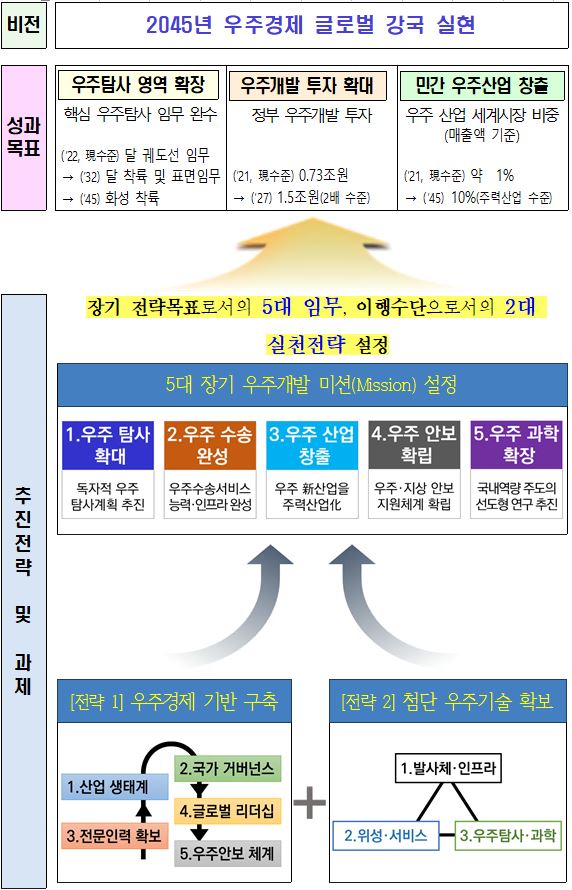

(2) 분할의 배경 및 목적

1)

분할회사는 항공기 가스터빈 엔진 및 구성품, 자주포, 장갑차, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공업 등을 영위하는 사업 부문을 제외한 시큐리티, 칩마운터, 반도체장비 등의 생산 및 판매를 영위하는 사업부문(이하 "분할대상사업부문")을 분할하여 전문화를 통한 사업 경쟁력 강화를 도모하고, 전문화된 사업영역에 역량을 집중함으로써 지속성장을 위한 전문성 및 고도화를 추구하며, 경영안정성을 증대시키고자 합니다.

2)

분할존속회사는 항공기 가스터빈 엔진 및 구성품, 자주포, 장갑차, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공업 등을 영위하는 사업 부문에 집중하고, 분할신설회사는 시큐리티, 칩마운터, 반도체장비 등의 생산 및 판매를 영위하는 분할대상사업부문에 집중함으로써, 사업특성에 부합하는 독립경영 및 책임경영 체제를 확립하고

경영위험의 분산을 추구하고자 합니다.

3)

본건 분할을 통해 각 사업부문별 특성에 적합한 사업전략 추진 및 신속하고 전문적인 의사결정이 가능한 지배구조 체제 구축을 통해, 각 사업부문의 성장잠재력을 극대화하고 미래 지속성장을 위한 기반을 확립하고자 합니다.

4)

상기와 같은 지배구조 체제 변경을 통하여 경영자원을 효율적으로 배분하여 시장에서 적정한 가치평가를 받음으로써 궁극적으로 기업가치와 주주의 가치를 제고할 예정입니다.

나. 회사의 경영, 재무, 영업 등에 미치는 중요 영향 및 효과

(1) 회사의 경영에 미치는 영향 및 효과

본 증권신고서 제출일 전일 현재 분할되는 회사의 최대주주인 (주)한화는 당사의 기명식 보통주 지분 33.95%를 보유하고 있으며, 최대주주 및 특수관계자를 포함한 기명식 보통주 지분율은 총 33.98%입니다. 본건 분할은 상법 제530조의2 내지 제530조의11의 규정이 정하는 바에 따라 분할되는 회사의 주주가 분할신주 배정기준일 현재의 지분율에 비례하여 분할신설회사의 주식을 배정받는 단순인적분할의 방법으로 진행됩니다.

분할되는 회사는 본건 분할에 있어 주식사채 등의 전자등록에 관한 법률 제 65조에 의한 주식병합 특례 절차를 거칠 예정이지만, 주식병합이 이루어진 후에도 그 지분율 및 최대주주는 변경되지 아니합니다.

분할되는 회사는 본 증권신고서 제출일 현재 자기주식을 0.12%(60,588주)를 보유하고 있는 바, 본건 분할 후 분할존속회사인 한화에어로스페이스 주식회사는 분할 전 자기주식에 대하여 분할신주를 배정 받음으로써 분할신설회사인 한화인더스트리얼솔루션즈 주식회사(가칭)의 주식 약 0.12%를 보유하게 됩니다. 따라서 분할존속회사의 최대주주인 (주)한화 외 그 특수관계인 등은 분할신설회사의 지분 34.10%를 보유하게 됩니다.

(2) 회사의 재무, 영업에 미치는 영향 및 효과

분할회사는 본 증권신고서 제출일 현재 연결 기준으로 항공사업 부문, 방산 사업 부문, 시큐리티 사업부문, 산업용장비 사업부문, 항공우주 사업부문을 영위하고 있습니다. 분할 후 분할존속회사는 항공사업 부문, 방산 사업 부문, 항공우주 사업부문 등의 사업을 영위할 예정이며, 분할신설회사인 한화인더스트리얼솔루션즈 주식회사(가칭)은 시큐리티 사업부문, 산업용장비 사업부문을 영위할 예정입니다. 분할당사회사는 본건 분할을 통해 경영부문별 특성에 적합한 의사결정 체제를 확립하고 경영자원의 효율적 배분을 통해 사업경쟁력을 강화하여 매출증대 및 이익개선에 도움이 될 것으로 예상하고 있습니다.

다. 향후 회사구조 개편에 관한 계획

본 건 분할이 완료 된 후 분할신설회사인 한화인더스트리얼솔루션즈 주식회사(가칭)는 지주회사로 설립될 예정입니다. 지주회사 요건과 관련하여 독점규제 및 공정거래에 관한 법률("공정거래법")에 따라 분할신설회사는 자산총액이 5,000억원 이상으로 자회사 주식가액의 합계가 당해 회사 자산 총액의 50% 이상을 유지해야 합니다.

또한 분할신설회사는 본건 분할 절차 및 재상장 완료 후 실무 절차를 거쳐 2025년 1월 1일을 합병기일로 자회사인 한화비전(주)와 합병을 진행하고자 합니다. 단, 관계기관과의 협의 등에 따라 합병기일은 변경될 수 있으며, 일정 변경 시 공시를 통해 안내드릴 예정입니다.

아울러, 분할당사회사는 본 증권신고서 제출일 현재 향후 사업시너지 창출, 전문성 및 고도화 추구를 위한 다양한 방안을 검토 중이나 구체적으로 정해진 바는 없습니다. 추후 확정되는 사항이 있을 경우 공시를 통해 안내드릴 예정입니다.

2. 분할의 형태

가. 회사 분할 방법ㆍ내용

(1)

상법 제530조의2 내지 제530조의11의 규정이 정하는 바에 따라 분할회사는 분할대상사업부문

을 분할하여 분할신설회사를 설립하고, 분할존속회사는 상장법인으로 존속합

니다.

|

구분

|

회사명

|

사업부문

|

비고

|

|

분할존속회사

|

한화에어로스페이스 주식회사

|

항공기 가스터빈 엔진 및 구성품, 자주포, 장갑차, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공업 등을 영위하는 사업 부문

|

상장법인

|

|

분할신설회사

|

한화인더스트리얼 |

시큐리티, 칩마운터, 반도체장비 등의 생산 및 판매하는 피투자회사 지분의 관리 및 신규투자 등을 영위하는 사업부문

(분할대상사업부문)

|

상장법인

|

|

주1) |

분할신설회사의 상호는 분할계획서 승인을 위한 주주총회에서 변경될 수 있습니다. |

| 주2) | 분할존속회사 및 분할신설회사가 영위하는 사업부문은 각 회사 정관의 정함에 따릅니다. |

(2) 상법 제530조의2 내지 제530조의11의 규정이 정하는 바에 따라 분할회사의 주주가 분할신주 배정기준일 현재의 지분율에 비례하여 분할신설회사의 주식을 배정받는 인적분할의 방식으로 분할하되, 위의 표와 같이 분할회사가 영위하는 사업 중 분할대상사업부문을 분할하여 분할신설회사를 설립하고, 분할회사는 존속하여 분할대상사업부문을 제외한 항공기 가스터빈 엔진 및 구성품, 자주포, 장갑차, 우주발사체, 위성시스템 등의 생산 및 판매와 IT기술을 활용한 서비스 제공업 등을 영위하는 방산사업 부문을 영위하게 됩니다. 본건 분할 후 분할신설회사의 발행주식은 한국거래소의 유가증권시장상장규정에 따른 재상장 심사를 거쳐 한국거래소 유가증권시장에 재상장할 예정이며, 분할존속회사의 발행주식은 변경상장할 예정입니다.

(3) 분할기일은 2024년 9월 1일 0시로 합니다. 다만, 분할회사의 이사회의 결의로 분할기일을 변경할 수 있습니다.

(4) 분할회사는 상법 제530조의3 제1항 및 제2항의 규정에 의거 주주총회의 특별결의에 의해 분할하며, 동법 제530조의9 제1항의 규정에 의거 분할존속회사와 분할신설회사는 분할 전의 분할회사 채무에 관하여 연대하여 변제할 책임이 있습니다.

(5) 제(4)항에 따라 분할존속회사와 분할신설회사가 분할 전의 분할회사 채무에 관하여 연대책임을 부담하는 것과 관련하여, 분할존속회사가 본 분할계획서에 따라 분할신설회사가 승계한 채무를 변제하거나 그 밖에 분할존속회사의 출재로 공동면책이 된 때에는 분할존속회사가 분할신설회사에 대하여 구상권을 행사할 수 있고, 분할신설회사가 분할계획서에 따라 분할존속회사에 귀속된 채무를 변제하거나 그 밖에 분할신설회사의 출재로 공동면책이 된 때에는 분할신설회사가 분할존속회사에 대하여 구상권을 행사할 수 있습니다.

(6) 본건 분할로 인하여 이전하는 재산은 분할계획서 제4조(분할신설회사에 관한 사항) 제(7)항(분할신설회사에 이전될 분할회사의 재산과 그 가액)의 규정 내용에 따르되, 동 규정에 따르더라도 분할 대상 재산인지 여부가 명백하지 않은 경우 제(7)항 내지 제(12)항에서 정하는 바에 따라 이를 결정합니다.

(7) 그 성질 또는 법령에 따라 승계되지 아니하여 분할존속회사에 귀속되는 경우를 제외하고, 분할회사의 일체의 적극·소극재산과 공법상의 권리·의무를 포함한 기타의 권리·의무 및 재산적 가치 있는 사실관계(인허가, 근로관계, 계약관계, 소송 등을 모두 포함)는 분할계획서 기재 승계대상 목록(이하 “본건 승계대상 목록”)에 기재된 사항은 그 기재를 따르고, 본건 승계대상 목록에 기재되지 아니한 사항에 대해서는 분할회사의 이사회 또는 이사회의 위임을 받은 대표이사가 달리 결정하지 않는 한, 전속적으로 또는 주로 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속되는 것을 원칙으로 합니다. 분할신설회사는 분할기일 현재 분할대상사업부문에서 근무하는 모든 종업원의 고용 및 법률관계(근로계약 등)를 승계합니다.

(8) 위 제(7)항에 따라 귀속되는 것들을 제외하고, 분할회사의 사업과 관련하여 분할기일 이전의 행위 또는 사실로 인하여 분할기일 이후에 발생·확정되는 채무 또는 분할기일 이전에 이미 발생·확정되었으나 이를 인지하지 못하는 등의 여하한 사정에 의하여 분할계획서에 반영되지 못한 채무(공·사법상의 우발채무 기타 일체의 채무를 포함합니다)에 대해서는 그 원인이 되는 행위 또는 사실이 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속됩니다. 만약 분할대상사업부문에 관한 것인가를 확정하기 어려운 경우에는 본건 분할에 의하여 분할되는 순자산가액의 비율로 분할신설회사와 분할존속회사에 각각 귀속됩니다(채무의 내용상 분할대상사업부문과 그 이외의 부문의 채무분담 비율이 산정되는 경우에는 그 비율에 따라 귀속됩니다).

(9) 위 제(7)항에 따라 귀속되는 것들을 제외하고, 분할회사의 사업과 관련하여 분할기일 이전의 행위 또는 사실로 인하여 분할기일 이후에 취득하는 채권 기타 권리 또는 분할기일 이전에 이미 취득하였으나 이를 인지하지 못하는 등의 여하한 사정에 의하여 분할계획서에 반영되지 못한 채권 기타 권리(공·사법상의 우발채권 기타 일체의 채권을 포함한다)의 귀속에 관하여도 전항과 같이 처리합니다. 또한, 본 항에 따른 공·사법상 권리의 귀속규정과 달리 분할존속회사 또는 분할신설회사에 해당 권리가 귀속되는 경우, 해당 권리를 보유하게 된 회사는 본 항에 따라 원래 해당 권리를 보유해야 할 회사에게 자신이 보유한 권리를 이전해 주어야 합니다.

(10) 분할기일 이전의 분할회사를 당사자로 하는 계약은 전속적으로 또는 주로 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속되는 것으로 합니다. 다만, 해당 계약이 특정 자산에 직접 관련된 경우에는 그 특정자산의 귀속에 따릅니다.

(11) 분할신설회사의 자산, 부채, 자본의 결정방법은 분할회사의 분할대상사업부문에 속하거나 이와 직·간접적으로 관련된 모든 자산, 계약, 권리, 책임 및 의무를 분할신설회사에, 분할대상사업부문에 속하지 않는 것은 분할존속회사에 각각 배분하는 것을 원칙으로 하며, 분할신설회사는 분할 시점에 공정거래법상 지주회사에 해당하게 되므로 공정거래법상 지주회사 요건을 충족할 수 있는 요소, 유가증권시장상장규정 소정의 보통주식 재상장 요건을 충족할 수 있는 요소, 본건 분할이 세법상 적격분할의 요건을 충족할 수 있는 요소, 분할존속회사 및 분할신설회사의 향후 운영 및 투자계획, 각 회사에 적용되는 관련 법령상의 요건 등을 복합적으로 고려하여, 분할존속회사와 분할신설회사의 자산, 부채, 자본금액을 결정합니다.

(12) 분할기일 이전의 분할회사를 당사자로 하는 소송은 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에 각각 귀속됩니다.

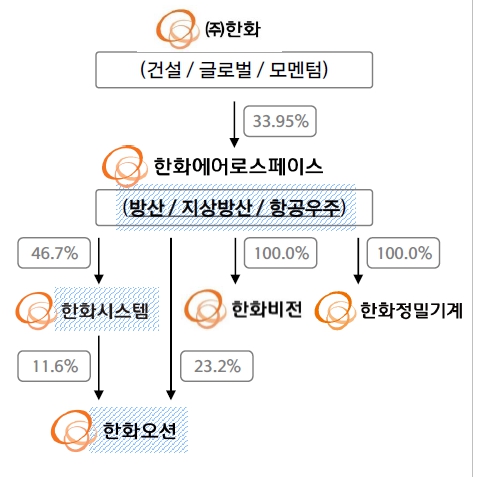

| [분할 전ㆍ후 지배구조 변경] |

1) 분할 전 지배구조

|

|

분할 전 지배구조 |

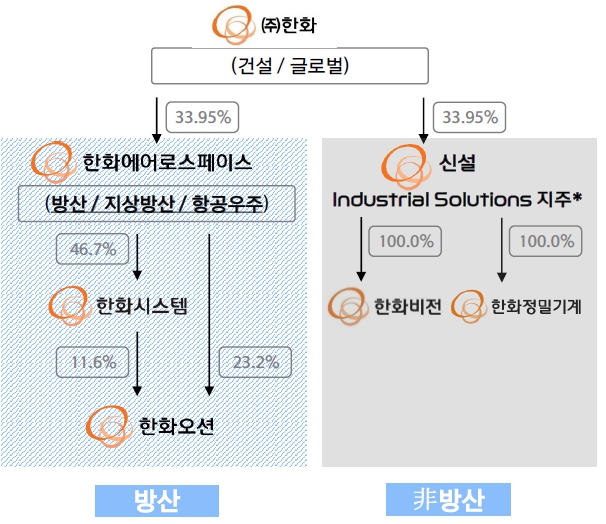

2) 분할 후 지배구조

|

|

분할 후 지배구조 |

| 주) | 분할신설회사는 분할 이후 주요 자회사인 한화비전과 합병 진행 예정입니다. |

나. 분할로 신설되는 회사의 상호, 분할방식, 사업목적, 본점소재지, 공고방법 및 결산기

[한화인더스트리얼솔루션즈 주식회사(가칭)]

|

구분 |

내용 |

|---|---|

|

상호 |

국문명: 한화인더스트리얼솔루션즈 주식회사(가칭) |

|

영문명: Hanwha Industrial Solutions Co.,Ltd.(가칭) |

|

|

분할방식 |

인적분할 |

|

목적 |

분할계획서 [첨부3] 분할신설회사의 정관 참조 |

|

본점소재지 |

경기도 성남시 분당구 판교로 319번길 6(에어로스페이스 판교 R&D 센터) |

|

공고방법 |

이 회사의 공고는 인터넷 홈페이지(www.hanwhaindustrialsolutions.co.kr)에 게재한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지에 공고를 할 수 없을 때에는 서울특별시에서 발행되는 일간신문인 중앙일보에 게재할 수 있다. |

| 주1) | 상호, 공고방법 등 본건 분할의 내용은 분할계획서의 동일성을 해하지 않는 범위 내에서 분할계획서 승인을 위한 주주총회에서 변경될 수 있습니다. |

| 주2) | 구체적인 본점소재지는 분할등기 전 관련 법령에 따른 절차에 따라 확정될 예정입니다. |

다. 분할되는 회사에 관한 사항

(1) 감소할 자본금과 준비금의 액

|

감소할 자본금의 액 |

감소할 준비금의 액 |

|---|---|

|

보통주식 25,244,195,000원 |

288,304,726,558원 |

| 주1) 상기 금액은 분할기일에 변동될 수 있으며, 분할기일에 이전대상이 확정되는 바에 따라 공인회계사의 검토를 받아 최종 확정할 예정입니다. |

| 주2) 1주의 금액은 5,000원입니다. |

(2) 자본감소의 방법

주식·

사채 등의 전자등록에 관한 법률 제65조에 의한 주식병합 특례 절차에 따라, 병합기

준일 현재 분할회사의 주주명부에 등재되어 있는 주주들이 보유한 주식 1주당 0.9002797주 비율로 주식을 병합하며, 병합 후 1주 미만의 단주는 분할 후 분할존속회사의 변경상장 초일의 종가로 환산하여 현금 지급하며

, 단주는 분할존속회사가 자기주식으로 취득합니다.

(3) 분할로 인하여 이전할 재산과 그 가액

분할회사에서 분할신설회사로 이전하는 재산은 증권신고서 "제1부 분할의개요-Ⅳ. 영업 및 자산의 내용 - 3. 자산 및 부채의 이전에 관한 사항 - 가. 분할로 인하여 이전할 재산과 그 가액"의 내용을 참고 하시길 바랍니다.

(4) 분할 후 발행주식의 총수

|

구 분 |

종 류 |

분할 전(A) |

분할 후(B) |

A-B |

|---|---|---|---|---|

|

발행주식수 |

보통주식 |

50,630,000주

|

45,581,161주

|

5,048,839주

|

|

1주의 금액 |

보통주식 |

5,000원

|

5,000원

|

- |

|

자본금 |

보통주식 |

265,650,000,000원

|

240,405,805,000원

|

25,244,195,000원

|

|

준비금 |

주식발행초과금 등 |

2,878,635,083,573원

|

2,590,330,357,015원

|

288,304,726,558원

|

|

주1) |

분할 전 자본금과 준비금(주식발행초과금 등)은 2023년 12월 31일 현재 재무상태표를 기준으로 합니다. |

| 주2) | 상기 주식 수 및 금액은 분할기일에 이전될 최종 이전대상재산 가액이 확정되는 바에 따라 공인회계사의 검토를 받아 변동될 수 있습니다. |

| 주3) | 자본금 총액과 발행주식총수의 액면총액(발행주식수에 1주의 금액을 곱한 금액) 차이는 분할계획서 작성일인 2024년 4월 5일 현재까지의 자기주식 이익소각(자기주식 수 2,500,000주)을 반영하였기 때문입니다. |

3. 분할의 주요일정

|

구 분

|

일 자

|

|

분할계획서 승인을 위한 이사회결의일

|

2024년 4월 5일

|

|

주요사항보고서 제출일

|

2024년 4월 5일

|

|

증권신고서 제출일

|

2024년 6월 28일

|

|

분할주주총회를 위한 주주확정일

|

2024년 6월 28일

|

|

주주총회 소집공고 및 통지일(예정)

|

2024년 7월 30일

|

|

분할계획서 승인을 위한 주주총회일(예정)

|

2024년 8월 14일

|

|

주식병합 공고 및 통지일(예정)

|

2024년 8월 16일

|

|

신주 배정 기준일(예정)

|

2024년 8월 30일

|

|

분할기일(예정)

|

2024년 9월 1일

|

|

분할보고총회 및 창립총회 갈음 이사회 결의 및 공고일(예정)

|

2024년 9월 2일

|

|

분할등기 신청일(예정)

|

2024년 9월 3일

|

|

변경상장 및 재상장일(예정)

|

2024년 9월 27일

|

| 주1) |

분할주주총회를 위한 "주주확정일"은 분할계획서 승인에 대하여 분할회사의 임시주주총회에서 의결권을 행사하고자 하는 주주를 확정하기 위한 기준일이며, "분할계획서 승인을 위한 주주총회일"은 분할승인을 위한 임시주주총회일입니다. |

| 주2) | 상기 일정은 관련 법령, 분할회사의 사정 및 관계기관과의 협의 등에 따라 변경될 수 있습니다. |

| 주3) | 상기 내용 중 분할보고총회 및 창립총회는 각 이사회의 결의ㆍ공고로 갈음할 수 있습니다. |

| 주4) | 분할대상사업부문의 재무상태표 등의 서류를 분할계획서 승인을 위한 주주총회일의 2주 전부터 분할등기를 한 날 이후 6개월 간 분할회사의 본점에 비치할 예정입니다. |

| 주5) | 분할계획서 승인을 위한 주주총회 결의는 상법 제530조의3 제2항에 따라 출석한 주주의 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상의 수로써 하여야 합니다. |

| 주6) | 분할회사는 분할계획서의 주요 내용이 변경되는 경우 변경사항에 대한 승인을 위한 별도의 이사회를 개최할 수 있습니다. |

4. 분할의 성사조건

가. 분할계획서 상의 계약 해제 조건

해당사항 없습니다.

나. 분할승인 주주총회에서 분할이 무산될 가능성

상법 제 530조의 3 제 2항에 따른 본건 분할의 승인을 위한 주주총회에서 출석한 주주의 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상의 수의 승인을 얻지 못할 경우 본건 분할이 무산될 수 있습니다.

5. 관련법령상의 규제 또는 특칙

가. 분할신설회사 재상장 검토

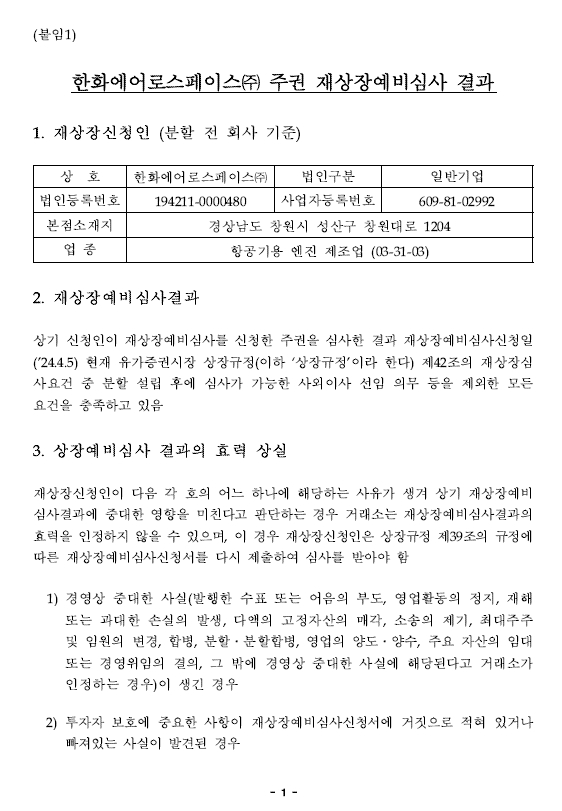

분할신설회사는 주권 재상장 예비심사 결과 한국거래소로부터 2024년 06월 13일 재상장 심사요건을 충족하고 있음을 통보 받았으며, 통보 내용은 다음과 같습니다.

| [주권 재상장 예비심사 통보 결과] |

|

|

한국거래소 예비심사결과_1 |

|

|

한국거래소 예비심사결과_2 |

|

|

한국거래소 예비심사결과_3 |

분할 후 재상장 예정인 분할신설회사는 2023년말[K-IFRS 연결재무제표]를 기준으로 한국거래소를 통해 재상장예비심사를 받았으며, 유가증권시장 상장규정에 의한 요건들을 본 증권신고서 제출일 현재 모두 충족하고 있고, 사후 이행사항을 제외하고 재상장예비심사신청에 대한 승인을 받았습니다.

| [재상장 주요 요건의 검토] |

|

구분 |

내용 |

현황 |

결과 |

|

|---|---|---|---|---|

|

규모요건 |

자기자본 |

상장예비심사 신청일 현재 자기자본 100억원 이상 |

별도기준 자기자본 3,138억원

|

충족

|

|

유통주식수 |

재상장예정 보통주식총수(최대주주 등의 소유주식수를 제외) 100만주 이상 |

50,488,390주

|

충족

|

|

|

경영성과 요건 |

매출액 |

이전 대상 영업부문의 최근 사업연도 매출액 300억원 이상 |

2023년 연결기준 매출액 1조 4,693억원 |

충족 |

|

이익 등 |

이전 대상 영업부문의 최근 사업연도에 법인세비용차감전계속사업이익이 25억원 이상일 것 |

2023년 연결기준 법인세비용차감전계속사업이익 836억원 |

충족 |

|

|

안정성 및 건전 요건 |

감사의견 |

재상장예비심사신청서나 재상장신청서에 첨부하는 감사인의 검토 보고서와 감사보고서의 검토의견과 감사의견이 모두 적정일 것 |

2023년: 검토(삼일회계법인) 2022년: 검토(삼일회계법인) 2021년: 검토(삼일회계법인) |

충족 |

|

양도제한 |

정관 등에 주식양도의 제한 없음 |

해당사항 없음 |

충족 |

|

|

주된 영업활동 기간 |

상장예비심사 신청일 현재 분할로 이전될 예정인 영업 부문이 3년 이상 계속하여 영위되어 왔을 것 (지주회사는 주요 자회사 중 매출액 비중이 가장 큰 자회사의 주된 영업 부문을 기준으로 한다.) |

주된 영업 부문(한화비전舊한화테크윈) |

충족 |

|

|

사외이사 |

재상장신청일 현재 제77조의 사외이사 선임 의무 |

이사총 수 4인 중 사외이사 3인 |

충족 |

|

|

상근감사 |

제78조의 감사위원회 설치 의무를 충족하고 있을 것 |

감사위원회 설치 예정 (사외이사 3인) |

충족 |

|

| 주1) 상기 검토내용은 2021년~2023년말 기준 분할 검토보고서를 검토한 내용이며, 분할기일의 최종 이전 재산가액에 따라 변동될 수 있습니다. |

|

주2) 인적분할 신설회사는 자산총액 2조원 미만인 일반상장회사로 감사위원회의 설치 의무가 없으나, 3인의 사외이사로 구성된 감사위원회를 설치할 예정입니다. |

나. 지주회사 요건 검토

본건 분할이 완료 시 분할신설회사는 공정거래법상 지주회사로 설립될 계획입니다.

공정거래법상 지주회사가 성립되기 위해서는 별도기준 자산총계가 5,000억원 이상 이고, 총 자산 중 자회사 지분가액 비율이 50% 이상이어야 합니다. 2023년말 기준으로 작성된 분할재무제표 상 신설법인의 별도기준 자산총액은 3,138억원으로 지주회사 요건을 충족하지 못합니다. 다만, 2024년 1분기에 분할회사인 한화에어로스페이스에서 신설법인의 자회사가되는 한화정밀기계에 약 2,372억원 규모의 출자를 진행하였으며 해당 출자 반영 시 분할신설법인의 종속기업등 투자자산이 증가하여 별도기준 자산총액이 5,000억원을 상회할 것으로 예상됩니다. 상기 출자가 반영된 분할기일 시점에는 지주회사 요건을 충족할 것으로 예상됩니다.

2023년말 분할재무제표 기준으로 한화인더스트리얼솔루션즈 주식회사(가칭)의 지주회사 요건 및 행위제한 요건을 검토한 결과는 다음과 같습니다.

| [분할신설회사(지주회사)의 행위 제한 요건 검토 현황] |

|

요 건 |

내 용 |

검토 결과 |

충족 여부 |

|---|---|---|---|

| 성립요건 | 자산총계 5,000억원 이상 |

자산총계 : 3,138억원 |

충족 |

| 총 자산 중 자회사 지분가액 비율이 50% 이상 |

자회사 지분가액 : 2,833억원 |

충족 |

|

|

행위제한 요건 |

부채비율 200% 초과 불가 (독점규제 및 공정거래에 관한 법률 제18조 제2항 제1호) |

부채총액 : 0.4억원 |

충족 |

| 자회사 지분율 규제 (상장 30%, 비상장 50% 이상) (독점규제 및 공정거래에 관한 법률 제18조 제2항 제2호) |

해당사항 없음 |

충족 |

|

| 자회사 이외 계열사 지분 보유 불가 (독점규제 및 공정거래에 관한 법률 제18조 제2항 제3호) |

해당사항 없음 |

충족 |

|

| 계열회사가 아닌 국내회사의 지분율 5% 초과 보유 행위 불가. 단, 국내 회사의 주식가액의 합계액이 자회사의 주식가액의 합계액의 100분의 15 미만인 지주회사에는 적용하지 아니함. (독점규제 및 공정거래에 관한 법률 제18조 제2항 제3호) |

해당사항 없음 |

충족 |

|

| 자회사의 손자회사 주식보유에 대한 지분율 규제 (상장 30%, 비상장 50% 이상) (독점규제 및 공정거래에 관한 법률 제18조 제3항 제1호) |

해당사항없음 |

충족 |

|

| 자회사의 손자회사 이외 국내계열회사 지분 보유 불가 (독점규제 및 공정거래에 관한 법률 제18조 제3항 제2호) |

해당사항없음 |

충족 |

|

| 손자회사의 국내계열회사 주식소유 제한 (독점규제 및 공정거래에 관한 법률 제18조 제4항) |

해당사항없음 |

충족 |

|

| 지주회사체제 내 금융회사 지분 소유 금지 (독점규제 및 공정거래에 관한 법률 제18조 제2항 제5호) |

해당사항없음 |

충족 |

|

| 증손회사의 국내계열회사 주식소유 제한 (독점규제 및 공정거래에 관한 법률 제18조 제5항) |

해당사항없음 |

충족 |

| 주1) | 2023년말 기준으로 작성한 분할재무제표 상으로는 지주회사 요건을 충족하지 않으나, 2024년 1분기에 분할회사인 한화에어로스페이스에서 신설법인의 자회사가되는 한화정밀기계에 진행한 약 2,372억원 규모의 출자 반영 시 지주회사 요건을 충족할 것으로 예상합니다. |

| 주2) | 상기 재무수치는 분할계획서상 분할재무제표 기준의 추정수치이므로 분할기일(2024년 9월 1일)에 이전대상이 확정되는 바에 따라 변동될 수 있습니다. |

분할신설회사가 공정거래법상 지주회사로 설립된 이후에는 공정거래법상 지주회사 행위제한의 규제를 받게 되는 바, 지주회사는 전환 또는 설립 당시 자본총액의 2배를 초과하는 부채액을 보유해서는 안되며(공정거래법 제18조 제2항 제1호), 자회사의 주식을 상장 자회사 또는 공동출자법인 등의 경우 30% 이상, 비상장 자회사의 경우 50% 이상을 보유해야 합니다(공정거래법 제18조 제2항 제2호). 또한 계열회사가 아닌 국내회사의 주식을 당해 회사 발행주식총수의 5%를 초과하여 소유(다만, 소유하고 있는 계열회사가 아닌 국내회사의 주식가액의 합계액이 자회사의 주식가액의 합계액의 15% 미만인 지주회사에 대하여는 적용하지 아니함)하거나 자회사 외의 국내 계열회사의 주식을 소유할 수 없으며(공정거래법 제18조 제2항 제3호), 일반지주회사의 경우 금융업 또는 보험업을 영위하는 국내회사의 주식을 소유할 수 없고(공정거래법 제18조 제2항 제5호), 지주회사의 자회사, 손자회사는 각 손자회사 및 증손회사 이외의 계열회사의 지분을 소유할 수 없는 등의 규제를 받게 됩니다(공정거래법 제18조 제3항 및 제4항). 상기 공정거래법상 행위제한 규제를 위반하는 경우 과징금 등의 제재를 부과 받게 됩니다.

다만, 분할신설회사 재상장 이후 분할신설회사는 주요 자회사인 한화비전과 2025년 1월 1일을 합병기일로 하는 소규모합병을 추진 중에 있으며, 관련하여 한국거래소에 확약서를 제출하였습니다. 향후 예정대로 합병이 진행될 시 자회사의 지분가액 비율이 50%를 하회하여 지주회사 요건을 미충족할 것으로 예상합니다.

|

※ 관련법규 <독점규제 및 공정거래에 관한 법률> 제2조(정의) 이 법에서 사용하는 용어의 뜻은 다음과 같다. 7. “지주회사”란 주식(지분을 포함한다. 이하 같다)의 소유를 통하여 국내 회사의 사업내용을 지배하는 것을 주된 사업으로 하는 회사로서 자산총액이 대통령령으로 정하는 금액 이상인 회사를 말한다. 이 경우 주된 사업의 기준은 대통령령으로 정한다. 제18조(지주회사 등의 행위제한 등) 1. “공동출자법인”이란 경영에 영향을 미칠 수 있는 상당한 지분을 소유하고 있는 2인 이상의 출자자(특수관계인의 관계에 있는 출자자 중 대통령령으로 정하는 자 외의 자는 1인으로 본다)가 계약 또는 이에 준하는 방법으로 출자지분의 양도를 현저히 제한하고 있어 출자자 간 지분변동이 어려운 법인을 말한다. 2. “벤처지주회사”란 벤처기업 또는 대통령령으로 정하는 중소기업을 자회사로 하는 지주회사로서 대통령령으로 정하는 기준에 해당하는 지주회사를 말한다. ② 지주회사는 다음 각 호의 어느 하나에 해당하는 행위를 하여서는 아니 된다. 1. 자본총액(대차대조표상의 자산총액에서 부채액을 뺀 금액을 말한다. 이하 같다)의 2배를 초과하는 부채액을 보유하는 행위. 다만, 지주회사로 전환하거나 설립될 당시에 자본총액의 2배를 초과하는 부채액을 보유하고 있을 때에는 지주회사로 전환하거나 설립된 날부터 2년간은 자본총액의 2배를 초과하는 부채액을 보유할 수 있다. 2. 자회사의 주식을 그 자회사 발행주식총수의 100분의 50[자회사가 상장법인인 경우, 주식 소유의 분산요건 등 상장요건이 「자본시장과 금융투자업에 관한 법률」에 따른 증권시장으로서 대통령령으로 정하는 국내 증권시장의 상장요건에 상당하는 것으로 공정거래위원회가 고시하는 국외 증권거래소에 상장된 법인(이하 “국외상장법인”이라 한다)인 경우 또는 공동출자법인인 경우에는 100분의 30으로 하고, 벤처지주회사의 자회사인 경우에는 100분의 20으로 한다. 이하 이 조에서 “자회사주식보유기준”이라 한다] 미만으로 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 자회사주식보유기준에 미달하게 된 경우는 제외한다. 가. 지주회사로 전환하거나 설립될 당시에 자회사의 주식을 자회사주식보유기준 미만으로 소유하고 있는 경우로서 지주회사로 전환하거나 설립된 날부터 2년 이내인 경우 나. 상장법인 또는 국외상장법인이거나 공동출자법인이었던 자회사가 그에 해당하지 아니하게 되어 자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우 다. 벤처지주회사였던 회사가 그에 해당하지 아니하게 되어 자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우 라. 자회사가 주식을 모집하거나 매출하면서 「자본시장과 금융투자업에 관한 법률」 제165조의7에 따라 우리사주조합원에게 배정하거나 해당 자회사가 「상법」 제513조 또는 제516조의2에 따라 발행한 전환사채 또는 신주인수권부사채의 전환이 청구되거나 신주인수권이 행사되어 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우 마. 자회사가 아닌 회사가 자회사에 해당하게 되고 자회사주식보유기준에는 미달하는 경우로서 그 회사가 자회사에 해당하게 된 날부터 1년 이내인 경우 바. 자회사를 자회사에 해당하지 아니하게 하는 과정에서 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하지 아니하게 된 경우로 한정한다) 사. 자회사가 다른 회사와 합병하여 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우 3. 계열회사가 아닌 국내 회사(「사회기반시설에 대한 민간투자법」 제4조제1호부터 제4호까지의 규정에서 정한 방식으로 민간투자사업을 영위하는 회사는 제외한다. 이하 이 호에서 같다)의 주식을 그 회사 발행주식총수의 100분의 5를 초과하여 소유하는 행위(벤처지주회사 또는 소유하고 있는 계열회사가 아닌 국내 회사의 주식가액의 합계액이 자회사의 주식가액의 합계액의 100분의 15 미만인 지주회사에는 적용하지 아니한다) 또는 자회사 외의 국내 계열회사의 주식을 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 주식을 소유하고 있는 계열회사가 아닌 국내 회사나 국내 계열회사의 경우는 예외로 한다. 가. 지주회사로 전환하거나 설립될 당시에 이 호 본문에서 규정하고 있는 행위에 해당하는 경우로서 지주회사로 전환하거나 설립된 날부터 2년 이내인 경우 나. 계열회사가 아닌 회사를 자회사에 해당하게 하는 과정에서 이 호 본문에서 규정하고 있는 행위에 해당하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하게 된 경우로 한정한다) 다. 주식을 소유하고 있지 아니한 국내 계열회사를 자회사에 해당하게 하는 과정에서 그 국내 계열회사 주식을 소유하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하게 된 경우로 한정한다) 라. 자회사를 자회사에 해당하지 아니하게 하는 과정에서 그 자회사가 자회사에 해당하지 아니하게 된 날부터 1년 이내인 경우 4. 금융업 또는 보험업을 영위하는 자회사의 주식을 소유하는 지주회사(이하 “금융지주회사”라 한다)인 경우 금융업 또는 보험업을 영위하는 회사(금융업 또는 보험업과 밀접한 관련이 있는 등 대통령령으로 정하는 기준에 해당하는 회사를 포함한다) 외의 국내 회사의 주식을 소유하는 행위. 다만, 금융지주회사로 전환하거나 설립될 당시에 금융업 또는 보험업을 영위하는 회사 외의 국내 회사 주식을 소유하고 있을 때에는 금융지주회사로 전환하거나 설립된 날부터 2년간은 그 국내 회사의 주식을 소유할 수 있다. 5. 금융지주회사 외의 지주회사(이하 “일반지주회사”라 한다)인 경우 금융업 또는 보험업을 영위하는 국내 회사의 주식을 소유하는 행위. 다만, 일반지주회사로 전환하거나 설립될 당시에 금융업 또는 보험업을 영위하는 국내 회사의 주식을 소유하고 있을 때에는 일반지주회사로 전환하거나 설립된 날부터 2년간은 그 국내 회사의 주식을 소유할 수 있다. ③ 일반지주회사의 자회사는 다음 각 호의 어느 하나에 해당하는 행위를 하여서는 아니 된다. 1. 손자회사의 주식을 그 손자회사 발행주식총수의 100분의 50[그 손자회사가 상장법인 또는 국외상장법인이거나 공동출자법인인 경우에는 100분의 30으로 하고, 벤처지주회사(일반지주회사의 자회사인 벤처지주회사로 한정한다)의 자회사인 경우에는 100분의 20으로 한다. 이하 이 조에서 “손자회사주식보유기준”이라 한다] 미만으로 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 손자회사주식보유기준에 미달하게 된 경우는 예외로 한다. 가. 자회사가 될 당시에 손자회사의 주식을 손자회사주식보유기준 미만으로 소유하고 있는 경우로서 자회사에 해당하게 된 날부터 2년 이내인 경우 나. 상장법인 또는 국외상장법인이거나 공동출자법인이었던 손자회사가 그에 해당하지 아니하게 되어 손자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우 다. 일반지주회사의 자회사인 벤처지주회사였던 회사가 벤처지주회사에 해당하지 아니한 자회사가 됨에 따라 손자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니한 자회사가 된 날부터 1년 이내인 경우 라. 손자회사가 주식을 모집하거나 매출하면서 「자본시장과 금융투자업에 관한 법률」 제165조의7에 따라 우리사주조합에 우선 배정하거나 그 손자회사가 「상법」 제513조 또는 제516조의2에 따라 발행한 전환사채 또는 신주인수권부사채의 전환이 청구되거나 신주인수권이 행사되어 손자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우 마. 손자회사가 아닌 회사가 손자회사에 해당하게 되고 손자회사주식보유기준에는 미달하는 경우로서 그 회사가 손자회사에 해당하게 된 날부터 1년 이내인 경우 바. 손자회사를 손자회사에 해당하지 아니하게 하는 과정에서 손자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우(같은 기간 내에 손자회사에 해당하지 아니하게 된 경우로 한정한다) 사. 손자회사가 다른 회사와 합병하여 손자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우 2. 손자회사가 아닌 국내 계열회사의 주식을 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 주식을 소유하고 있는 국내 계열회사의 경우는 예외로 한다. 가. 자회사가 될 당시에 주식을 소유하고 있는 국내 계열회사의 경우로서 자회사에 해당하게 된 날부터 2년 이내인 경우 나. 계열회사가 아닌 회사를 손자회사에 해당하게 하는 과정에서 그 회사가 계열회사에 해당하게 된 날부터 1년 이내인 경우(같은 기간 내에 손자회사에 해당하게 된 경우로 한정한다) 다. 주식을 소유하고 있지 아니한 국내 계열회사를 손자회사에 해당하게 하는 과정에서 그 국내 계열회사의 주식을 소유하게 된 날부터 1년 이내인 경우(같은 기간 내에 손자회사에 해당하게 된 경우로 한정한다) 라. 손자회사를 손자회사에 해당하지 아니하게 하는 과정에서 그 손자회사가 손자회사에 해당하지 아니하게 된 날부터 1년 이내인 경우(같은 기간 내에 계열회사에 해당하지 아니하게 된 경우로 한정한다) 마. 손자회사가 다른 자회사와 합병하여 그 다른 자회사의 주식을 소유하게 된 경우로서 주식을 소유한 날부터 1년 이내인 경우 바. 자기주식을 보유하고 있는 자회사가 회사분할로 다른 국내 계열회사의 주식을 소유하게 된 경우로서 주식을 소유한 날부터 1년 이내인 경우 3. 금융업이나 보험업을 영위하는 회사를 손자회사로 지배하는 행위. 다만, 일반지주회사의 자회사가 될 당시에 금융업이나 보험업을 영위하는 회사를 손자회사로 지배하고 있는 경우에는 자회사에 해당하게 된 날부터 2년간 그 손자회사를 지배할 수 있다. ④ 일반지주회사의 손자회사는 국내 계열회사의 주식을 소유해서는 아니 된다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. 1. 손자회사가 될 당시에 주식을 소유하고 있는 국내 계열회사의 경우로서 손자회사에 해당하게 된 날부터 2년 이내인 경우 2. 주식을 소유하고 있는 계열회사가 아닌 국내 회사가 계열회사에 해당하게 된 경우로서 그 회사가 계열회사에 해당하게 된 날부터 1년 이내인 경우 3. 자기주식을 소유하고 있는 손자회사가 회사분할로 다른 국내 계열회사의 주식을 소유하게 된 경우로서 주식을 소유한 날부터 1년 이내인 경우 4. 손자회사가 국내 계열회사(금융업 또는 보험업을 영위하는 회사는 제외한다) 발행주식총수를 소유하고 있는 경우 5. 손자회사가 벤처지주회사인 경우 그 손자회사가 국내 계열회사(금융업 또는 보험업을 영위하는 회사는 제외한다) 발행주식총수의 100분의 50 이상을 소유하는 경우 ⑤ 제4항제4호 또는 제5호에 따라 손자회사가 주식을 소유하고 있는 회사(이하 “증손회사”라 한다)는 국내 계열회사의 주식을 소유해서는 아니 된다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. 1. 증손회사가 될 당시에 주식을 소유하고 있는 국내 계열회사인 경우로서 증손회사에 해당하게 된 날부터 2년 이내인 경우 2. 주식을 소유하고 있는 계열회사가 아닌 국내 회사가 계열회사에 해당하게 된 경우로서 그 회사가 계열회사에 해당하게 된 날부터 1년 이내인 경우 3. 일반지주회사의 손자회사인 벤처지주회사였던 회사가 제1항제2호에 따른 기준에 해당하지 아니하게 되어 제4항제5호의 주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우 ⑥ 제2항제1호 단서, 같은 항 제2호가목, 같은 항 제3호가목, 같은 항 제4호 단서, 같은 항 제5호 단서, 제3항제1호가목, 같은 항 제2호가목, 같은 항 제3호 단서, 제4항제1호 및 제5항제1호를 적용할 때 각 해당 규정의 유예기간은 주식가격의 급격한 변동 등 경제여건의 변화, 주식처분금지계약, 사업의 현저한 손실 또는 그 밖의 사유로 부채액을 감소시키거나 주식의 취득ㆍ처분 등이 곤란한 경우 공정거래위원회의 승인을 받아 2년을 연장할 수 있다. ⑦ 지주회사는 대통령령으로 정하는 바에 따라 해당 지주회사ㆍ자회사ㆍ손자회사 및 증손회사(이하 “지주회사등”이라 한다)의 주식소유 현황ㆍ재무상황 등 사업내용에 관한 보고서를 공정거래위원회에 제출하여야 한다. <독점규제 및 공정거래에 관한 법률 시행령> 제3조(지주회사의 기준) 1. 해당 사업연도에 설립되었거나 합병 또는 분할ㆍ분할합병ㆍ물적분할(이하 “분할”이라 한다)을 한 경우: 설립등기일ㆍ합병등기일 또는 분할등기일 현재의 대차대조표상 자산총액이 5천억원(법 제18조제1항제2호에 따른 벤처지주회사의 경우에는 300억원) 이상인 회사 2. 제1호 외의 경우: 직전 사업연도 종료일(사업연도 종료일 전의 자산총액을 기준으로 지주회사 전환신고를 하는 경우에는 해당 전환신고 사유의 발생일) 현재의 대차대조표상 자산총액이 5천억원(법 제18조제1항제2호에 따른 벤처지주회사의 경우에는 300억원) 이상인 회사 ② 법 제2조제7호 후단에 따른 주된 사업의 기준은 회사가 소유하고 있는 자회사의 주식(지분을 포함한다. 이하 같다)가액의 합계액(제1항 각 호에 따른 자산총액 산정 기준일 현재의 대차대조표에 표시된 가액을 합계한 금액을 말한다)이 해당 회사 자산총액의 100분의 50 이상인 것으로 한다. |

II. 분할 가액 및 그 산출근거

분할회사의 분할 신주배정 기준일 현재 주주명부에 등재되어 있는 주주에게 분할회사 소유주식 1주당 아래의 표와 같은 비율로 분할신설회사 주식을 배정할 예정입니다.

| 구 분 | 분할신설회사 |

|---|---|

| 상 호 | 한화인더스트리얼솔루션즈 주식회사(가칭) |

|

보통주 |

0.997203주 |

| * 배정비율 산정근거 = (a) X (b) = 0.997203 | |

| (a) 분할비율: |

2023년 12월 31일 현재의 재무상태표를 기준으로 분할대상사업부문의 순자산 장부가액을 분할전 순자산 장부가액에 자기주식 장부가액을 합산한 금액으로 나누어 산정합니다.

|

| 분할대상사업부문 순자산 (313,768,089,689원) | |

| ---------------------------------------------------------------- | = 0.0997203 |

| [분할전 순자산(3,144,285,083,573원) + 분할전 자기주식(2,197,828,640원)] |

| (b) 1주의 금액비율: | 분할회사의 1주의 금액 5,000원÷분할신설회사의 1주의 금액 500원 |

| [분할전 1주의 금액(5,000원)] | |

| ---------------------------------------------------------------- | = 10 |

| [분할신설회사 1주의 금액(500원)] |

한편, 분할되는 회사의 경우 분할신주 배정기준일 현재 분할되는 회사의 주주명부에 등재되어 있는 주주들이 보유한 보통주 1주당 0.9002797(1-분할비율)주의 비율로 주식을 병합할 예정입니다.

III. 분할의 요령

1. 신주의 배정

가. 신주의 배정 내용

(1) 배정조건

분할되는 회사의 분할 신주 배정기준일인 2024년 8월 30일 현재 주주명부에 등재되어 있는 주주에게 배정합니다.

(2) 배정비율

분할되는 회사 소유주식 1주당 아래의 표와 같은 주식과 비율을 적용하여 배정합니다.

|

구 분 |

분할신설회사 |

|---|---|

|

상 호 |

한화인더스트리얼솔루션즈 주식회사(가칭) |

|

보통주식 |

0.997203주 |

(3) 배정기준일 : 2024년 8월 30일

(4) 신주유통개시(예정)일 : 2024년 9월 27일 (관계기관과의 협의과정에서 변경될 수 있습니다)

(5) 신주의 배정방법

신주배정 기준일 현재의 분할회사의 주주(예탁기관 포함)가 가진 주식수에 비례하여

배정비율에 따라 분할신설회사의 주식을 배정하되, 신주배정 기준일 현재 분할회사가 보유하고 있는 자기주식에 대하여도 분할신주를 배정합니다

(6) 신주의 배당기산일 : 2024년 9월 1일

나. 신주배정시 발생하는 단주처리방법

1주 미만의 단주에 대해서는 분할신설회사 신주의 재상장 초일의 종가로 환산하여 현금으로 지급하며, 단주는 분할신설회사가 자기주식으로 취득합니다.

다. 신주의 상장 등에 관한 사항

분할되는 회사는 유가증권시장 상장규정 제39조 제1항에 따라 거래소에 재상장예비심사신청서를 제출하고, 재상장예비심사가 통과되면 분할 후 분할신설회사는 유가증권시장 상장규정 제41조 제1항의 규정에 따라 유가증권시장에 재상장을 신청할 예정입니다. 한국거래소는 유가증권시장상장규정 제42조 제2항 및 제5항의 규정에 의하여 심사를 하며, 요건이 충족될 경우 재상장을 허용합니다.

분할신설회사는 재상장 예비심사 결과 한국거래소로부터 2024년 6월 13일 재상장 심사요건을 충족하고 있음을 통보 받았습니다. 그 통보 내용은 본 증권신고서 "제1부 분할의 개요 - I. 분할에 관한 기본사항 - 5. 관련법령상의 규제 또는 특칙 - 가.분할신설회사 재상장 검토"의 해당 부분을 참고하여 주시기 바랍니다.

※ 분할신설회사 재상장예정일 : 2024년 9월 27일

※ 분할존속회사 변경상장 예정일 : 2024년 9월 27일

(상기 재상장 및 변경상장 예정일은 관계기관의 협의 과정에서 변경될 수 있습니다.)

2. 교부금 등 지급

단주처리를 위한 현금 지급 이외에는 별도의 교부금을 지급하지 않습니다.

3. 특정주주에 대한 보상

분할회사의 분할과 관련하여 최대주주 등에게 지급하는 특별교부금 등의 보상은 없습니다.

4. 분할 등 소요비용

분할과 관련하여 발생하는 조세는 해당 법령에 의하여 동 세금이 부과되는 당사자가 부담하며, 관련된 회계와 법률의 자문비용, 실사에 필요한 비용, 분할 및 재산 이전에 관한 비용 및 이와 관련한 제반 비용은 분할회사 또는 분할신설회사가 부담할 예정입니다.

| (단위: 백만원) |

| 구분 | 금액 | 대상처 | 비고 |

|---|---|---|---|

| 자문수수료 등 | 1,520 | 증권회사, 회계법인, 법무법인 등 | 분할 재상장 주선, 법률자문 및 세무자문 등 |

| 분할등기 등 | 380 | 등기소, 법무사 (추정) |

분할에 따른 자산이전등기에 관련된 세금 및 보수료 등 |

| 기타 비용 | 450 | 인쇄소 등(추정) | 투자설명서인쇄비, 주권발행비, 상장수수료 등 |

| 합계 | 2,350 | - | - |

| 주) | 상기 비용은 대략적인 비용으로 분할 진행과정에서 변경될 수 있습니다. |

5. 근로계약관계의 이전

분할신설회사는 분할기일 현재 분할대상사업부문에서 근무하거나 배정된 모든 임직원의 고용 및 관련 법률 관계(퇴직금, 대여금, 노동조합과 체결한 단체협약, 기타 노사간 합의사항 등 포함)를 분할되는 회사로부터 승계합니다.

6. 종류주주의 손해 등

해당사항 없습니다.

7. 채권자보호절차

상법 제530조의9 제1항에 의거 분할신설회사와 분할존속회사는 분할 전의 분할회사 채무에 관하여 연대하여 변제할 책임을 가짐에 따라 채권자 보호절차를 거치지 않습니다.

8. 분할계획서의 수정 및 변경

분할계획서는 분할대상사업부문의 영업 또는 재무적 변동, 계획의 이행, 분할회사의 계획 및 사정

, 관계기관과의 협의과정이나 관련 법령에 따라서 분할승인을 위한 주주총회 전에 이사회 또는 대표이사에 의해 일부 수정 또는 변경될 수 있고 주주총회 승인과정에서 변경될 수 있습니다. 또한, 분할계획서는 2024년

8월 14일 개최 예정인 임시주주총회의 승인을 득할 경우 분할등기일 전일까지 주주총회의 추가승인 없이도 아래 항목(다만, 이에 한정하지는 않음)에 대해

i) 분할대상사업부문의 영업 또는 재무적 활동 또는 계획의 이행, 관련 법령 및 회계기준의 변경 등으로 인하여 분할대상사업부문의 자산 및 부채에 변동이 발생하거나 또는 승계대상 재산목록에서 누락되거나 잘못 기재된 자산 또는 부채가 발견된 경우, ii) 그 수정 또는 변경이 합리적으로 필요한 경우로서 그 수정 또는 변경으로 인해 분할존속회사 또는 분할신설회사의 주주에게 불이익이 없는 경우와 iii) 그 동질성을 해하지 않는 범위 내의 수정 또는 변경인 경우 iv) 본 분할계획서 자체에서 변경이 가능한 것으로 예정하고 있는 경우 등

에는 분할회사의 이사회 결의 또는 사안에 따라 대표이사의 권한으로 수정 또는 변경이 가능하고, 동 수정 또는 변경사항은 필요시 관련 법령에 따라 공고 또는 공시하

기로 합니다.

① 분할존속회사 및 분할신설회사의 회사명, 본점 주소, 공고방법

② 분할일정

③ 분할비율

④ 분할회사의 감소할 자본금과 준비금의 액

⑤ 분할로 인하여 이전할 재산과 그 가액(분할존속회사에 잔존하거나 분할신설회사에 이전될 재산과 그 가액)

⑥ 분할 전후의 재무구조

⑦ 분할 당시 분할신설회사가 발행하는 주식의 총수

⑧ 분할신설회사의 이사 및 감사위원회위원에 관한 사항 및 최초 사업연도 보수 한도에 관한 사항

⑨ 분할신설회사 및 분할존속회사의 정관

⑩ 각 첨부 기재사항(승계대상 목록 포함)

9. 기타

분할계획서의 이행과 관련하여 분할존속회사와 분할신설회사 간에 인수ㆍ인계가 필요한 사항(문서, 데이터 등 분할대상 사업부문과 관련된 각종 자료 및 사실관계 포함)은 분할존속회사와 분할신설회사간의 별도 합의에 따릅니다.

IV. 영업 및 자산의 내용

1. 분할신설회사의 영업 내용

[분할신설회사 - 한화인더스트리얼솔루션즈 주식회사(가칭)]

가. 산업의 특성

지주회사란 다른 회사의 주식을 소유함으로써 다른 회사 지배를 목적으로 설립된 회사를 의미합니다. 독점규제 및 공정거래에 관한 법률(공정거래법)에서는 자산총액 5,000억원 이상의 회사로서, 지배 목적으로 보유한 다른 회사의 주식가액의 합계가 해당 회사 자산 총액의 50% 이상인 회사를 지주회사로 규정하고 있습니다. 여기서 다른 회사를 지배하는 회사를 지주회사(Holding Company) 또는 모회사, 지배를 받는 회사를 사업회사(Operating Company) 또는 자회사라 합니다. 우리나라에서는 경제력 집중 및 산업의 독점화를 방지하기 위하여 지주회사 제도를 법률로 금지하여 왔으나 IMF금융위기 이후 구조조정을 원활하게 하기 위하여 「독점규제 및 공정거래에 관한 법률」상 엄격한 요건을 충족할 경우에 한하여 지주회사 설립 및 전환을 허용하고 있습니다.

지주회사의 장점으로는 기업지배구조의 투명성을 증대시켜 시장으로부터 적정한 기업가치를 평가 받음으로써 주주의 가치를 높이고 효율적인 경영 및 객관적인 성과평가를 가능케 함으로써 책임경영을 정착시키며, 사업부문별 특성에 맞는 신속하고 전문적인 의사결정이 가능한 체제를 확립하여 사업부문별 경쟁력을 강화하고, 전문화된 사업역량에 기업의 역량을 집중함으로써 경영위험의 분산 등을 추구할 수 있습니다.

| [지주회사제도의 장점] |

|

장점

|

내용

|

|

기업구조조정원활화

|

- 자회사별 사업부문 분리로 전사 경영전략에 따라 매각/인수 등이 수월해짐

- 부실 계열사 매각이 용이하여 기업집단 전체로 위기가 전이되는 것을 방지 |

|

신사업 위험 축소를 통한 투자 활성화

|

- 다양한 계열사의 사업 노하우를 축적하여 신규 사업에 대한 지주회사의 체계적인 관리를 통해 리스크 축소

|

|

의사결정 및 업무 |

- 전사 경영전략 수립 및 자회사별 경영에 대해 지주회사가 종합적으로 의사결정을 수행함으로써 효율적 역할 분담과 신속한 경영의사결정이 가능해짐

|

|

소유구조 단순화

|

- 지주회사-자회사-손자회사로 이어지는 수직적 출자구조로 인해 기업집단내 지배구조가 단순해지며 책임 소재가 명확해짐

|

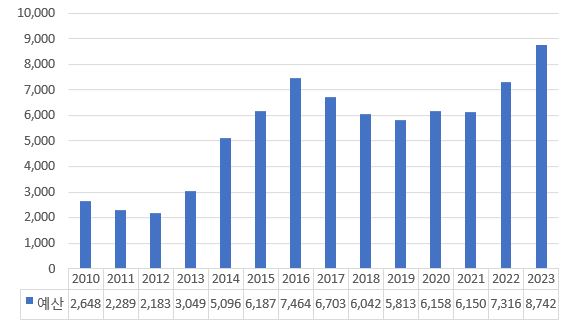

공정거래위원회에 따르면 국내 지주회사는 2023년 9월말 기준 총 172개사(일반 지주회사 162개사, 금융 지주회사 10개사)로써, 이는 2021년 12월말 기준 총 168개사(일반 158개, 금융 10개) 대비 약 2% 증가한 수치입니다. 지주회사의 수는 2008년 이후 2017년까지 매년 증가하였다가 2018년~2020년 감소추세를 나타낸 바 있습니다. 다만, 이후 2021년부터는 재차 증가하는 추세를 나타내고 있습니다.

지주회사는 유형에 따라 순수지주회사와 사업지주회사로 구분할 수 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사인 반면, 순수지주회사는 어떠한 사업활동도 하지 않고 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금을 주된 수입원으로 합니다. 이러한 지주회사 체제는 지배구조의 투명성을 제고하고 독립경영을 가능하게 하여 궁극적으로 주주가치 향상에 기여합니다.

나. 산업의 성장성

지주회사는 자회사의 지배를 목적으로 하는 회사이기 때문에 해당되지 않습니다.

다. 경기변동의 특성

지주회사는 자회사의 지배를 목적으로 하는 회사이기 때문에 해당되지 않습니다.

라. 경쟁요소

지주회사는 자회사의 지배를 목적으로 하는 회사이기 때문에 해당되지 않습니다.

마. 자원조달상의 특성

지주회사는 자회사의 지배를 목적으로 하는 회사이기 때문에 해당되지 않습니다.

바. 관련법령 또는 정부의 규제 등

|

구분

|

내용

|

|

독점규제 및 공정거래에 관한 법률 제2조

|

- 주식의 소유를 통하여 국내 회사의 사업내용을 지배하는 것을 주된 사업*으로 하는 회사로서 자산총액이 5천억원 이상인 회사

* 주된 사업 정의 : 회사가 소유하고 있는 자회사 주식가액의 합계액이 해당 회사 자산총액의 50% 이상인 경우

|

|

지주회사 행위제한

|

- 부채비율 200% 이내 유지

- 자회사 지분율 : 상장 및 코스닥 30%, 비상장사 50% 이상 보유

- 자회사 외 국내계열회사 주식소유 또는 계열회사 외 국내회사 지분5% 초과 보유 금지

- 일반지주회사의 금융회사 주식소유 금지

|

[분할신설회사의 주요 자회사 - 한화비전 주식회사("이하 한화비전")]

가. 산업의 특성

(1) 산업의 개요

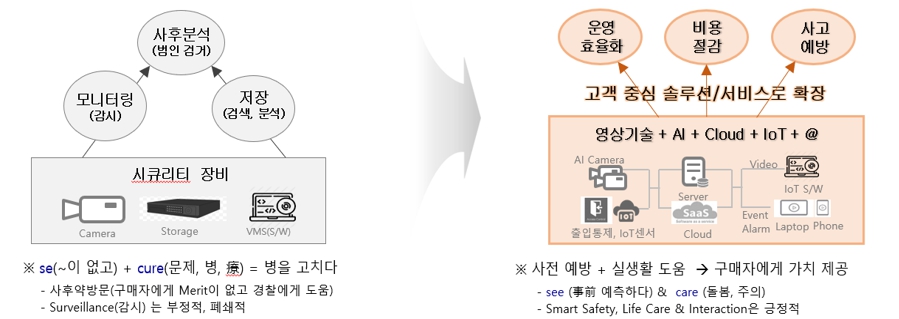

영상보안장비 산업은 CCTV카메라, 저장장치, VMS, 모니터 등 영상 및 지능형 기술을 아날로그/네트워크 기반으로 다양한 솔루션 또는 서비스와 결합하여 고객에게 '안전', '안심', '유용'한 부가가치를 제공하는 사업입니다. 영상보안장비는 범죄 예방, 안전 관리, 증거 확보 등 다양한 목적으로 사용되며, 사회 안전에 대한 관심 증가, 범죄 예방 및 해결에 대한 요구, 스마트 도시 및 인공지능 기술 발전 등의 요인으로 인해 지속적인 성장이 예상됩니다.

최근 세계 각국에서 테러에 대한 위협으로 보안에 대한 사회적 요구 및 사회 안전에 대한 관심이 높아짐에 따라 수요는 꾸준히 증가하고 있습니다. 또한 고화질 영상, 클라우드 기반 시스템, 인공지능 기반 분석 기능 등의 기술 발전이 영상보안장비 산업의 혁신을 주도하고 있습니다. 특히, 인공지능 기술은 얼굴 인식, 자동차 번호판 인식, 이상 행동 감지 등 다양한 기능을 제공하여 영상보안 시스템의 효율성을 크게 향상시키고 있습니다.

영상보안장비 산업의 미래 전망은 인공지능, 사물인터넷, 5G 등의 기술 발전과 더불어 영상보안장비 산업은 더욱 빠르게 성장할 것으로 전망됩니다. 클라우드 기반 영상보안 시스템, 인공지능 기반 분석 기능, 빅데이터 활용 등이 주요 트렌드로 예상이 되며, 이를 바탕으로 안전과 보안 영역을 넘어 고객에게 운영 효율과 비용 절감을 위한 유용한 정보를 제공하는 등 사업 영역이 확대될 것으로 전망합니다.

| [영상보안 산업의 변화 방향] |

|

|

영상보안 사업 변화 방향 |

| 자료 : 내부자료 |

[영상보안 제품의 구성]

영상보안 제품은 크게 카메라 솔루션, 녹화&관리 분석 솔루션, 오디오 시스템 솔루션, 설치 솔루션 및 주변기기 4가지로 구성되어 있습니다.

| [영상보안 제품의 구성] |

|

|

영상보안 제품 |

| 자료 : 내부자료 |

카메라 솔루션 : 카메라는 렌즈와 이미지센서를 통해 빛 신호를 전기 신호로 변환시키는 장치로, 다양한 비전 기술을 적용하여 많은 영상 정보를 수집할 수 있습니다. 카메라는 사용환경에 따라 크게 네트워크 카메라와 아날로그 카메라로 구분되며, 현재는 인터넷 인프라를 이용한 원격제어, 분석 기술 적용의 용이성 등 활용성이 뛰어난 네트워크 카메라가 아날로그 카메라를 대체하고 있습니다. 기술이 진보함에 따라 단위 면적당 픽셀수가 높은 고해상도의 영상을 출력하여 보다 선명하고 생생한 화질 구현과 디테일까지 섬세하게 확인할 수 있습니다.

또한 빛이 거의 없는 저조도 환경에서 움직이는 객체와 움직임이 없는 객체 정보를 정확하게 분석할 수 있으며, 저조도 영상에서 발생하는 영상 노이즈를 저감 알고리즘 적용을 통해 감소시키고, 객체의 엣지나 색상 표현을 최대화하는 추세입니다. 그리고 광각 렌즈로 인해 발생하는 이미지 왜곡을 보정하고, 다중 노출에 따른 잔상을 저감할 수 있는 기술 등이 적용되고 있습니다.

녹화&관리 분석 솔루션 : 카메라나 센서를 통해 수집된 정보는 저장장치 및 클라우드에 저장되고, 통합관리 소프트웨어나 뷰어를 통해 실시간 모니터링은 물론, 녹화영상/이벤트 확인이 가능합니다. 카메라, 센서 등을 통해 수집된 정보는 분석 소프트웨어를 통해 재가공되어 고객에게 의미있는 정보로 전달됩니다. 수집된 정보를 통해 매장 고객수, 체류시간 분석, 고객 이동 동선 및 계산대 대기열 관리, 영역별 고객 수, 히트맵 분석, 이상 객체 자동 추적 기능, 이상 출입 및 칩입 모니터링, 번호판 인식, 불법 주정차 및 유터 감지, 사고 감지 등의 솔루션 제공이 가능하게 됩니다.

오디오시스템 솔루션 : IP 오디오 시스템은 빠르고 효율적으로 메시지 전달이 가능하며, 영상보안 시스템과 결합하여 사용 시, 다양한 환경에서 맞춤형 보안 솔루션으로 활용 될 수 있습니다. 작업장, 매장, 출입통제 지역의 상황 발생 시, 직접적인 음성 확인 및 지시로 신속한 대응이 가능함으로써 보다 효과적인 솔루션을 운영이 가능합니다.

설치 솔루션 & 주변기기 : 카메라, 저장장치, 오디오시스템 등 영상보안장비의 설치, 연결, 확장 등에 필요한 솔루션입니다. 다양한 위치에 카메라를 설치할 수 있는 브래캣 등을 표준화함으로써 누구나 능동적으로 설치할 수 있으며, 고객의 설치 시간과 비용을 절약할 수 있습니다. 향후 제품이 업그레이드되더라도 지속적으로 사용할 수 있도록 제품의 가치와 효용성을 높일 수 있습니다. 제품 구성을 위한 주변기기로, 모니터, 렌즈, 컨트롤러, 인코더, 디코더, 스위치 등의 장비도 함께 활용되고 있습니다.

[영상보안 제품의 밸류 체인]

영상보안산업은 제품의 물류 흐름에 따라 제조 → 유통 → 설치 → 최종고객의 밸류체인으로 구성되어 있습니다.

제조사는 대리점 등 유통업체에 영상보안 제품을 공급하며, 유통업체는 SI(System Integrator, 설치업체) 및 A&E(Architect & Engineer, 설계업체)가 리테일, 커머셜, 교육, 정부, 도시감시, 카지노 등 각 산업별 버티컬별 최종 고객에게 설치 및 납품할 수 있도록 공급하는 구조입니다. 이와 같은 밸류체인 구조 내에서, 네트워크 시스템 특성 상 다양한 장비 및 S/W가 연동되고 있으며 새롭게 개발되는 장비에 대한 상호 호환 및 연동에 대한 니즈도 계속 늘어나고 있는 추세입니다.

또한 제품/솔루션 선정 시 영향력을 행사하는 Dist'y(대리점), SI, A&E 등 Ecosystem 내 핵심 이해관계자에 대한 선행영업이 사업 확대를 위한 주요한 성장 동인입니다. 전문 설치업체에 의한 네트워크 세팅 및 제품 설치가 필요하며, SI, A&E, Installer의 구매의사 영향력 증대로 이들을 대상으로 하는 영업방식과 기술지원이 중요해지고 있습니다. 따라서 주요 제조업체는 고객이 발주하는 프로젝트 수주에 결정적 역할을 하는 SI, A&E, 고객 구매담당자를 자체 Partner Program에 등록하여 관리하며 각종 혜택 제공 및 기술 지원으로 프로젝트 수주 확도를 높이는 활동을 전개하고 있습니다

| [영상보안 제품의 밸류체인] |

|

| 자료 : 내부자료 |

(2) 국민 경제적 지위

보안산업은 국가, 기업, 개인의 유ㆍ무형 자산 및 인적자원을 보호함으로써 안심과 안전의 가치를 제공하는 동시에 사회 안전망 구축에 기여하는 공익성이 큰 산업이며, 사업 수행을 위하여 유무선 통신 및 IT를 비롯한 첨단 기술과 경험적 지식이 요구되는 산업입니다. 또한 주택이나 금융기관, 상점 등에 침입, 도난, 화재와 같은 이상상황을 감지하거나 범죄 예방, 안전 관리 등의 역할을 수행함으로써 국민의 재산과 생명을 보호하는 역할을 수행합니다.

(3) 시장의 규모

영상보안 시장의 규모는 2016년 이후 꾸준히 증가하였으며, 2020년 COVID-19 사태 발생 이후에도 성장세가 꺾이지 않고 증가세를 유지하였습니다. 2023년 OMDIA Report에 따르면 2022년 영상보안 시장 규모는 약 $22,590M이며 그 중 카메라(Front-end) 전체 규모는 약 $13,375M를 차지하고 있습니다.

| [글로벌 영상보안 시장 규모] |

| (단위 : %, $M) |

|

구분

|

2016

년

|

2017

년

|

2018

년

|

2019

년

|

2020

년

|

2021

년

|

2022

년

|

|

아날로그&HD |

528 |

242 |

1,023 |

933 |

795 |

814 |

873 |

|

870 |

1,046 |

||||||

|

네트워크카메라

|

6,982 |

7,879 |

8,992 |

9,571 |

9,592 |

11,934 |

11,844 |

|

방폭카메라

|

130 |

138 |

135 |

144 |

142 |

170 |

163 |

|

열상카메라

|

309 |

329 |

343 |

413 |

467 |

504 |

495 |

|

카메라 |

8,818

|

9,633

|

10,493

|

11,061

|

10,997

|

13,421

|

13,375

|

|

(네트워크비중)

|

84% |

87% |

90% |

92% |

93% |

94% |

93% |

|

(카메라비중)

|

57% |

57% |

58% |

56% |

58% |

58% |

59% |

|

VMS |

1,130 |

1,221 |

1,440 |

1,524 |

1,527 |

1,591 |

1,596 |

|

VSaaS |

293 |

479 |

|||||

|

VAS/W |

- |

- |

- |

720 |

689 |

823 |

803 |

|

Software

전체

|

1,130

|

1,221

|

1,440

|

2,244

|

2,215

|

2,707

|

2,878

|

|

인코더

|

181 |

140 |

112 |

91 |

82 |

79 |

80 |

|

영상분석 |

230 |

383 |

798 |

739 |

892 |

808 |

|

|

Linux-based |

3,486 |

3,734 |

3,892 |

3,722 |

3,332 |

3,967 |

3,715 |

|

Windows-based저장장치

|

747 |

791 |

784 |

687 |

677 |

701 |

755 |

|

Back-end

|

4,413

|

4,895

|

5,172

|

5,298

|

4,830

|

5,640

|

5,359

|

|

서버&HCI

|

- |

- |

- |

890 |

774 |

850 |

899 |

|

외부저장시스템

|

- |

- |

- |

1,509 |

1,461 |

1,711 |

1,722 |

|

Back-end

전체+서버

|

4,413

|

4,895

|

5,172

|

7,697

|

7,065

|

8,202

|

7,980

|

|

주변기기

|

998 |

1,038 |

1,073 |

1,151 |

1,028 |

1,179 |

979 |

|

영상감시시장

|

15,359

|

16,787

|

18,178

|

19,753

|

19,070

|

22,947

|

22,590

|

|

영상감시시장+ |

15,359

|

16,787

|

18,178

|

22,153

|

21,305

|

25,509

|

25,211

|

| 주) 영상감시시장 = 카메라(Front-end) + Software + Back-end + 서버 |

| 자료 : 2023 OMDIA Report |

(4) 성장과정

CCTV

는 2차 세계대전이 한창이던 1942년의 독일에서 역사상 처음 등장하였습니다. 당시 독일에서는 V2 로켓의 시험 발사를 관찰하고 싶었으나 사람이 직접 가까이에서 관찰할 수는 없었기에 로켓 발사대에 카메라를 설치하였습니다. 그래서 현재 기록에 남아 있는 첫 번째 CCTV로 간주되고 있습니다. 이후 미국에서 처음으로 CCTV를 공공안전 분야에 도입하였습니다. 1969년 뉴욕 경찰이 뉴욕 시청에서 가까운 지방자치 건물에 CCTV를 설치한 것이 공공안전을 목적으로 사용된 첫 번째 사례로 알려져 있습니다. 1973년에는 뉴욕의 명소인 타임스퀘어에도 범죄 예방을 목적으로 CCTV가 처음으로 설치되었으며, 뉴욕에 CCTV가 설치된 이후 미국 전역에서 CCTV에 대한 수요가 점차 늘기 시작했는데, 특히 1980년대에 들어서는 공공 분야뿐 아니라 은행과 마트, 주유소 등 범죄 발생율이 높은 민간 매장을 중심으로 CCTV 보급율이 높아졌습니다.

국내의 경우

서울 지하철에 CCTV가 처음 설치된 것이 1970년대 후반으로, 당시에는 1호선 일부 위험 구간에만 설치되었습니다. 1990년대에 들어서야 새로 만들어진 모든 지하철 역사에 CCTV가 기본으로 설치되기 시작하였습니다. 국내에서 본격적으로 공공분야 CCTV 보급률이 높아진 것은 2000년대에 들어서부터입니다. 2002년 서울 강남구가 범죄취약 지구에 CCTV 5대를 설치해 시범운영을 시작했는데, 이때를 기점으로 범죄 예방 및 검거, 시민 안전을 목적으로 한 공공기관에 CCTV가 빠르게 보급되기 시작하였습니다. 우리나라는 공공기관에서 설치한 CCTV 숫자를 2008년부터 행정안전부에서 공개하고 있습니다. 해당 자료에 따르면 2008년 우리나라 공공기관이 설치한 총 CCTV 숫자는 15만 7197 대였지만, 가장 최신 자료인 2017년에는 95만 4261대로 10년 사이 약 6배 증가하였습니다. 민간으로 넘어가면 이 숫자는 더 확대됩니다. 과학기술정보통신부가 국내 사업체들을 대상으로 진행한 정보화통계 조사에 따르면, 2014년 기준으로 약 368만 개의 사업장에서 800만 대 이상의 CCTV가 설치되어 운영 중인 것으로 나타났습니다. 또한 2017년에 발표된 한 보고서에서는 민간용 CCTV 숫자를 1300만 대 이상으로 추정하기도 하였습니다 민간용 CCTV는 정확한 현황 파악이 제한되나, 보급 대수와 속도는 공공기관을 월등히 상회하고 있습니다.

한편, 이와 함께 국내 물리보안 관련 기업도 꾸준히 증가하는 추세를 보였습니다. 과학기술정보통신부가 발표한 국내정보보호산업 실태조사에 따르면 물리보안 관련 기업의 경우 2000년 이전 설립 기업이 148개(17.3%), 2000년 이후 2005년 이전 설립 기업이 189개, 2005년 이후 2010년 이전 설립 기업이 183개, 2010년 이후 설립 기업이 337개를 기록하였습니다. 특히 최근 국내 물리보안 기업은 2017년 565개사에서 2022년 857개사까지 증가한 것으로 조사되었습니다.

기술 측면에서는 1990년대 아날로그식 CCTV 시스템은 디지털 기술과 IT기술의 발전으로 시공간을 동시에 구현하고 이에 더 나아가 고화질, 지능형 영상감시기능 등의 발전으로 녹화에서 분석의 영역까지 기능을 확대하고 있으며, 또한 모바일 기기의 발전과 타 산업과의 융ㆍ복합화 등 새로운 보안 서비스 창출 기회의 증가로 시큐리티 산업은 지속 확대되고, 4차 산업혁명에 발맞춘 인공지능 기반의 시큐리티 기술이 대두될 전망입니다.

한화비전은 2006년부터 시큐리티사업을 성장동력으로 육성하였으며 주력 제품은 CCTV 등 영상카메라, 영상저장장치인 디지털 레코더, 조종기, 모니터 등의 하드웨어 제품이었습니다. 그러나 이후 하드웨어적 제품을 바탕으로 네트워크 및 인텔리전트(얼굴인식, 번호판인식, 탐지/추적 등) 기능 등을 결합한 솔루션으로 영역이 확대됨에 따라 전략적 성장역량 집중의 일환으로 2010년 1월 세계 시큐리티 시장에서 유사한 매출규모로 경쟁관계에 있던 삼성전자의 영상보안장비 사업을 양수함으로써 사업기반을 강화한 바 있습니다. 이후 시장주류 제품 변화에 따른 네트워크제품 라인업 강화 노력에도 불구하고 가격경쟁력을 확보한 중국 업체들의 아날로그시장 잠식 등의 영향으로 매출이 큰 폭으로 하락하였습니다. 다만 제4차산업혁명으로 인공지능(AI), 빅데이터, IoT 등 기술 발전과 초고해상도 영상을 접목한 지능형 영상보안시스템의 도입

으로 시큐리티 산업의 중국 주도적 판도에 기술력을 바탕으로한 한화비전 및 미주/구주 영상보안업체의 사업영역 확대가 진행되었습니다.

한화비전은 Wisenet을 활용한 자체 브랜드 경쟁력 제고, 공공기관의 보안인증을 획득한 IP카메라 2종등 딥러닝 기반 영상 분석 기술력을 바탕으로 지능형 영상보안시스템 개발하고 있으며 중국산 부품 사용 축소를 통해 주요 시장인 북미 시장 진출에 대비하며 종합 시큐리티 솔루션 기업을 목표로 사업 영역을 확대하고 있습니다.

나. 산업의 성장성

영상보안산업은 2020년 COVID-19 사태 발생 전까지 매년 5% 정도의 꾸준한 성장을 유지해왔습니다. 2020년 이후 Cloud 등의 비대면 기술의 발달과 전자 제품 및 서비스에 AI 적용이 확대되면서 영상보안산업도 신기술을 활용한 사업 영역을 확대하며 과거 대비 큰 폭의 성장이 예상되고 있습니다. 시장조사 전문기관인 OMDIA는 향후 영상보안시장(중국 제외)이 2023년 $14.9B에서 2027년 $21.6B까지 연평균 10% 성장할 것을 전망하면서 업계 전문가 조사를 통해 향후 영상보안산업에 가장 큰 영향을 미칠 요인으로 AI 및 분석 기술 발전과 Cloud 및 VSaaS(Video Surveillance as a Service)의 진화를 최우선 순위로 선정하였습니다. 특히 지능형 영상분석과 다양한 SW 기술에 대한 고객 니즈가 증가하고 Cloud 적용이 급속히 확대됨에 따라 2027년까지 VSaaS(Cloud)는 연평균 26%, Video Analytics SW는 연평균 15%의 높은 성장이 예상됩니다.

| [글로벌 영상 보안 시장 전망] |

| (단위 : %, $M) |

|

구분

|

'23

년

|

'24

년

|

'25

년

|

'26

년

|

'27

년

|

CAGR |

|

아날로그&HDcctv카메라

|

861 |

829 |

783 |

736 |

674 |

-5.9% |

|

네트워크카메라

|

13,211 |

14,842 |

16,163 |

17,545 |

18,900 |

9.4% |

|

방폭카메라

|

174 |

187 |

197 |

204 |

209 |

4.8% |

|

열상카메라

|

525 |

563 |

599 |

633 |

665 |

6.1% |

|

카메라(Front-end) |

14,771

|

16,421

|

17,742

|

19,117

|

20,448

|

8.5%

|

|

VMS(On-premise) |

1,758 |

1,951 |

2,118 |

2,285 |

2,435 |

8.5% |

|

VSaaS(Cloud) |

607 |

771 |

988 |

1,241 |

1,539 |

26.2% |

|

VAS/W |

941 |

1,117 |

1,295 |

1,477 |

1,657 |

15.2% |

|

Software

소계

|

3,306

|

3,840

|

4,400

|

5,003

|

5,631

|

14.2%

|

|

인코더

|

67 |

57 |

49 |

44 |

39 |

-12.7% |

|

영상분석Appliance/서버

|

852 |

942 |

1,012 |

1,078 |

1,132 |

7.4% |

|

Linux-based저장장치

|

3,948 |

4,261 |

4,423 |

4,564 |

4,665 |

4.3% |

|

Windows-based저장장치

|

812 |

879 |

937 |

995 |

1,056 |

6.8% |

|

Back-end

소계

|

5,679

|

6,139

|

6,421

|

6,680

|

6,892

|

5.0%

|

|

서버&HCI

|

1,000 |

1,099 |

1,178 |

1,253 |

1,317 |

7.1% |

|

외부저장시스템

|

1,899 |

2,107 |

2,279 |

2,439 |

2,578 |

7.9% |

|

서버 + Back-end소계

|

8,577

|

9,345

|

9,878

|

10,373

|

10,787

|

5.9%

|

|

주변기기

|

1,050

|

1,132

|

1,195

|

1,249

|

1,298

|

5.4%

|

|

영상감시시장

|

24,806

|

27,532

|

29,758

|

32,049

|

34,268

|

8.4%

|

|

영상감시시장 및 주변기

|

27,705

|

30,738

|

33,216

|

35,741

|

38,163

|

8.3%

|

| 주) 영상감시시장 = 카메라(Front-end) + Software + Back-end + 서버 |

| 자료 : 2023 OMDIA Report |

AI, 머신러닝과 보안장비 시스템의 결합은 고객 니즈에 최적화된 정보의 제공으로 다양한 부문에 걸쳐 운영을 혁신하고 관리 방식을 근본적으로 재구성하여 가장 효율적으로 사업의 부가가치를 향상시킬 수 있습니다. AI와 머신러닝 알고리즘의 도입으로 고객은 과거 데이터의 실시간 분석을 통해 잠재적인 문제를 보다 정확하게 예측하고 의사결정에 반영하여 사건/사고의 발생 전에 이를 해결할 수 있게 됩니다. 또한 반복적이고 데이터 집약적인 작업을 처리하는데 탁월하고 데이터 분석, 사고 분류, 경보 우선순위 지정과 같은 일반적인 작업을 자동화하여 고객의 부담을 줄이고 오류 위험을 최소화하여 고객이 의사결정에 집중할 수 있게 도와줍니다.

이와 같이 보안 영역을 넘어 사업 전반에 걸쳐 안전뿐만 아니라 효율성 및 의사결정의 수준을 획기적으로 높일 수 있기 때문에 AI 기반의 영상보안 시스템은 향후 더 많은 수요가 지속적으로 창출될 것으로 전망되고 있습니다. COVID-19 발생 이후 영상보안산업에서 Cloud의 채택은 점점 더 보편화 되고 있습니다. Cloud는 확장성, 유연성 및 비용 효율성을 향상시키며 AI 기반의 분석 기술과의 통합도 고객이 Cloud를 선택하는데 있어 촉매제 역할을 하고 있습니다. 전통적인 HW 기반의 영상보안장비 제조업체들은 비디오, 액세스 제어, 도어폰 및 기타 IoT 장치를 통합하는 End-to-End Cloud 기반의 플랫폼 개발에 집중하고 있습니다.

이렇게 보안 솔루션은 지속적으로 새로운 장치를 통합하며 효율성을 크게 향상시키고 있지만 이러한 상호 연결은 사이버 보안 문제 가능성을 높이고 Cloud 기반의 VSaaS는 고객의 개인 정보 보호 및 데이터 문제에 특히 취약합니다. Cloud 채택의 증가와 함께 기존 보안 시스템과 네트워크 인프라 간의 격차가 좁혀지고 있으며 고객은 디지털 자산과 물리적 자산을 모두 보호하는 솔루션을 요구하고 있어 Cybersecurity에 대한 보안 기술 시장도 높은 성장률이 전망됩니다.

다. 경기 변동의 특성

(1) 일반 경기 변동과의 관계

영상보안장비 사업은 전방산업인 건설 경기의 영향을 받으나 신규 건설 투자가 감소해도 기 설치된 영상보안장비의 노후화에 대한 교체 수요가 꾸준히 발생하고 있고 안전과 사고 예방, 보안 강화에 대한 사회 전반에 걸친 인식 증가에 따라 각 산업부문에서 영상보안장비에 대한 수요가 지속 발생하여 실질적으로 전방산업 영향 등의 경기변동성 요인은 특별히 찾아볼 수 없습니다.

(2) 계절적 경기변동 여부 및 변동 정도

영상보안장비는 안전 환경 관리, 사고 예방, 사업 운영 효율 제고 등을 목적으로 24시간, 365일 동작하는 전자기기로, 연간 계절적 경기변동 요인은 거의 없습니다.

라. 경쟁 요소

(1) 경쟁의 특성

영상보안장비 제품은 B2B 제품으로 구매 고객이 기업이나 설치 전문가로 불특정 다수를 대상으로 하는 광고 보다는 특정 니즈를 충족하는 합리적인 가격, 앞선 성능, 높은 품질 수준, 적시 납기 준수 등이 고객이 제품을 선택하는 중요한 요인이며, 따라서 회사는 제품 선택에 중요한 영향력을 행사하는 SI(System Integrator, 설치업체)와 고객(End-User)의 보안 담당자에게 직접 제품의 우수성을 소개하는 선행영업과 고객관리 제도인 Partner Program을 통해 한화비전의 Eco-system을 구축하고 있습니다.

(2) 진입의 난이도

영상보안장비 산업은 기술집약적인 고부가 가치 산업으로 제품에 대한 장기간의 연구개발, 제품의 품질, AI성능, 제품 공급력 등이 시장 신규 진입에 중요한 요소로 작용함에 따라 산업 진입의 난이도는 높은 편이라고 볼 수 있습니다. 특히 영상보안장비가 고객의 유무형 재산을 지키는 핵심적인 시스템이라는 특성으로 인해 영상보안장비를 필요로 하는 고객은 장기간의 품질 및 성능 테스트 및 레퍼런스를 통해 신뢰성이 검증된 제품만을 선별하여 구매 리스트에 포함하고 장기간 거래를 유지하는 경향을 보이기 때문에 신규 고객이나 프로젝트를 확보하기 위해서는 상당한 시간과 노력이 필요한 산업입니다. 또한 2000년대 초중반부터 중국 업체들의 아날로그시장 잠식한 바 있으나, 인공지능(AI), 빅데이터, IoT 등 기술 발전과 초고해상도 영상을 접목한 지능형 영상보안시스템의 도입으로 재차 높은 진입 난이도를 형성하고 있습니다.

(3) 경쟁요인

[고객에 따른 차별화된 가격 전략]

지역적으로 보면 선진시장인 북미, 서유럽, 한국, 일본 등은 가격 보다는 성능과 품질, 기술지원을 더 중요한 구매 결정 요소로 판단하고 있으며 동유럽, 아시아, 아프리카 지역은 가격을 우선 순위로 선택하는 경향이 강합니다. 고객별로 보면 정부, 대형 Enterprise, 특수 산업군 등은 성능과 품질을 제품 선택의 중요 요인으로 판단하는 반면 SMB(Small & Medium Business) 업체들은 저가 제품을 선호합니다.

한화비전은 글로벌 영업을 전개하며 여러 지역의 다양한 고객 요구사항을 충족하기 위해 P, X, Q, A시리즈 등 다수의 차별화된 제품 라인업을 운영하고 있습니다. P시리즈는 High-end 라인업으로 고성능 사양을 탑재하고 가장 높은 가격대를 책정하고 있으며, X시리즈는 회사의 주력 라인업으로 높은 사양과 중고가의 가격으로 성능과 품질을 요구하는 고객에게 호응을 얻고 있습니다. Q시리즈는 평균적인 사양과 낮은 가격으로 범용적인 설치 환경에 대량의 제품을 필요로 하는 고객을 대응하고, A시리즈는 낮은 사양과 초저가를 경쟁력으로 소규모 자영업자를 주 타겟으로 합니다. 타 경쟁업체들도 유사한 라인업을 운영하며 고객의 요구사항에 대응하는 최적의 제품 제공을 목표로 하고 있습니다.

[제품의 성능]

제품의 성능을 결정하는 핵심 요인은 카메라 렌즈에 해당하는 광학 기술, 영상의 해상도와 영상 분석을 수행하는 SoC(System on Chip) 영상처리 반도체, 그리고 AI 기반의 영상분석 기술 등 3가지로 요약할 수 있습니다. 영상보안장비에서 고해상도 카메라가 보편화 되면서 렌즈 및 광학 기술의 중요성이 높아지고 있으나, 개발기간이 길고 비용도 크기 때문에 대부분의 업체가 렌즈 제조사 제품을 도입하고 있습니다.

한화비전은 1990년 영상보안 사업 착수 시부터 축적해온 광학 렌즈 설계 기술을 바탕으로 세계 최고 사양의 4K F1.2 렌즈를 개발하는 등 다년간 축적된 광학 기술을 바탕으로 영상보안 선도 제품을 출시하고 있습니다. 특히 야간에서도 선명한 IR Corrected Lens, IR PTZ에 최적화된 Zoom IR Illuminator, 감시 정확도 향상을 위한 고배율/고화소 렌즈 설계 기술, 전세계에 걸쳐 확보된 관련 특허 포트폴리오 등 차별화된 기술력을 확보하고 있습니다.

영상신호 처리 반도체인 SoC(System on Chip)는 영상 정보의 해상도와 화질을 결정하고 영상분석을 위한 Meta 데이터를 생성하며 제품의 전력 소모량을 결정하는 등 가장 중요한 HW 부품입니다. SoC는 여러가지 연산 및 부수적인 작업을 처리할 수 있도록 설계된 수많은 회로가 하나의 칩셋 내에 집적된 형태로, 일반적으로 시스템 크기가 작아져 제품의 소형화 및 전력 소모량 감소에 장점이 있습니다. SoC는 설계와 검증 기술이 뒷바침 되어야 하고 장기간의 개발 기간과 소요 비용이 크기 때문에 대부분 영상보안장비 제조업체는 Fabless 전문업체인 Ambarella, MediaTec 등이 설계/개발한 범용 반도체를 도입합니다.

한화비전은 아날로그 카메라에 적용되던 ISP(Image Signal Processor) 자체 설계 기술력을 바탕으로 2011년 네트워크 카메라에 최적화된 첫 SoC 자체 개발 이후 현재는 2020년에 개발한 Wisenet7 SoC 반도체를 제품에 적용하고 있습니다. Wisenet7은 4K 해상도 및 다채널 비디오 입력을 지원하며 extreme WDR, Advanced 3DNR, 렌즈왜곡보정 등 영상처리 기술 성능 개선을 통해 화질을 향상시켰고 지능형 통계 및 음원 분석 기능, 고도화된 사이버보안 기술 등이 내장된 진화된 SoC입니다. 전세계 영상보안장비 업체 중 SoC를 자체 개발하는 업체는 한화비전과 Axis 2개 회사가 유일하고 해상도나 기술적으로도 범용 SoC를 적용한 타 경쟁회사 대비

앞서 있다고 평가받고 있습니다

| [SoC 개발 이력 및 성능] | ||

|

| 자료 : 내부자료 |

안전, 보안에 대한 사회적 요구가 증가하며 영상보안장비의 설치는 폭발적으로 증가하고 있으나 장비를 운용하는 보안 인력의 증가는 한계가 있어 이를 해결할 수 있는 영상분석 기술에 대한 관심이 높아지고 있습니다. 특정 사건, 사고, 상황의 발생 시 지능형 영상 및 음원 분석 시스템이 인지하여 자동으로 관리자에게 이상 상황 경보를 전송하는 기술로 효율적인 모니터링이 가능하며 사건, 사고를 신속하게 대응하여 피해를 최소화할 수 있습니다.

대표적인 영상분석 기술은 객체 감지(사람, 얼굴, 차량, 번호판), 입출입 감지, 나타남/사라짐 감지, 배회 감지, 오디오 감지 등이 있습니다. 또한 다양한 IoT 기기와의 연동으로 고객에게 관리 효율 및 비용 절감의 부가가치를 제공하는 등 안전, 보안을 넘어 Beyond Security 부문으로 수요가 확대되고 있습니다. 이러한 영상분석 결과의 정확도와 신뢰도를 높여 제품의 가치를 향상시키는 것이 AI 기술이며, 한화비전은 AI 기반 영상분석 성능 강화를 위해 한국/미국/베트남에 AI연구소를 설립하여 글로벌 AI Analytics 개발 체계를 갖추고 있습니다.

[제품 공급력]

제품 공급력은 고객이 원하는 일정에 제품을 적기 납품하는 역량으로, 영상보안산업의 다품종 소량생산 특성과 생산지와 판매처의 물리적 거리에 기인합니다. 영상보안장비는 설치 환경과 고객 산업별 특수성이 복합적으로 반영되어 다양한 사양의 제품이 요구되며 한화비전도 현재 3,500여종의 모델을 운용하고 있습니다. 또한 생산지부터 글로벌로 분포된 판매 지역까지 장기간의 운송 리드 타임 발생이 불가피 합니다. 따라서 고객의 수요와 납기를 예측하여 기간별 생산량을 결정하고 예외 주문 긴급 대응을 위한 안전재고의 유지, 적정 부품의 보유 등 수요예측부터 납품까지 SCM 전반에 대한 시스템과 운영 체계의 정립이 공급 경쟁력을 확보하는 중요한 요인입니다.

특히 Axis, Motorola 등 영상보안장비 경쟁업체 대부분은 제품의 생산을 전문 EMS 업체를 활용하여 외주 생산하는 반면 한화비전은 베트남 생산공장을 직접 운영하며 개발/제조/물류/영업 간 일원화된 소통 채널을 통해 업계 최고 수준의 SCM 체계를 운영하고 있습니다.

(4) 주요기술의 변화 주기

주요 기술의 변화주기가 일정하게 존재하는 것은 아니나, 기존의 시장점유율을 높이기 위한 가격 경쟁 구도의 전통적인 보안 산업에서 AI가 결합된 융합 보안 시장으로 산업의 범위가 확대되고 있습니다.

마. 자원 조달의 특성

영상보안장비에 들어가는 원자재는 전자/회로물, 기구/포장재, 광학/상품류로 크게 분류할 수 있습니다. 전자/회로물은 메모리, CMOS, DSP, PCB, SMPS 외 기타 반도체, 회로물들이며, 기구/포장재는 Die Casting, 사출, 프레스, 포장재를 포함하며, 광학/상품에는 렌즈용품, 모니터 등이 있습니다. 영상보안장비에는 반도체 자재가 필수적으로 사용되고 있어, 글로벌 공급망 문제로 인해 반도체 자재에 대한 수급 불균형이 발생할 경우 제품 생산에 차질이 발생할 수 있습니다. 영상보안장비 제조는 업체가 직접 생산하거나 위탁생산업체(EMS)를 통해 생산합니다. 한화비전은 베트남에 생산공장을 직접 운영하며 개발/제조/물류/영업 등 밸류체인의 전 프로세스를 일원화하여 관리하고 반도체 등 부품 수급에 대한 안정성을 확보하기 위해 부품별 조달처 이원화 정책을 운영하고 있습니다.

바. 관련법령 또는 정부의 규제

[국내 관련 법령]

정보보호는 국가적인 핵심 보안산업이므로 정부의 관여가 상대적으로 많은 산업입니다. 이는 필연적으로 관련된 법률의 개정과 정부의 지원 여부 등에 영향을 많이 받게 되는 구조가 되며, 특히 개인정보보호에 대한 법률이 많이 제 개정(개인정보보호법(2014.11월 제정), 정보통신망 이용 촉진 및 정보보호 등에 관한 법률(2014.5월 개정), 위치정보의 보호 및 이용 등에 관한 법률(2014년 11월 개정))되어 정보보호산업에 영향을 미치고 있으며, 향후에도 이러한 규제와 법률의 제개정 등의 영향을 받을 것으로 예상됩니다.

또한 기존의 인터넷, 스마트폰 이용부터 사물인터넷(IoT)의 등장으로 인한 보안의 중요성이 지속적으로 증대되었으며, 이에 정부는 2016년 제1차 정보보호 진흥계획(K-ICT 시큐리티 2020)을 발표하여 정책적 지원 및 제도개선을 시행하였습니다. 정부정책은 정보보호 관련 예산을 지속 확대하고, 민간 정보보호 투자에 인센티브를 확대지원하는 방향으로 초점이 맞춰져 있습니다.

한편, 정부는 2020년 코로나19에 따른 전산업의 디지털 전환과 비대면 서비스 확산으로 인한 새로운 사이버 위협에 대응하기 위해 제2차 정보보호 진흥계획을 수립하였습니다. 한화비전이 영위하는 시큐리티사업은 이러한 정부 정책에 영향을 받을 수 있습니다.

| [제2차 정보보호 진흥계획] |

| 구분 | 내용 |

|---|---|

| 정책 방향 |

1) 디지털 전환에 따른 정보보호 신시장 창출 2) 민간 주도 사이버 복원력 확보를 위한 투자지원 확대 3) 지속성장 가능한 정보보호 생태계 조성 |

| 내용 |

1) 비대면 서비스 관련 보안시장 활성화 2) 정보보호 데이터 활용기반 조성 3) AI기반 물리보안 산업 육성 4) 5G ICT 융합보안 산업 저변 확대 5) 공공·민간 분야 정보보호 투자확대 6) 중소 정보보호기업 성장지원 7) 정보보호 해외진출 및 국제협력 강화 8) 차세대 보안 신기술 확보 9) 정보보산업 규제 및 법·제도 개선 10) 정보보호 전문인력 양성 |

| 자료 : 과학기술정보통신부 |

[해외 정부의 규제]

국내외 영상보안장비 시장은 기본적으로 완전경쟁 시장이나, 제품으로부터 생성되는 영상정보의 민감성과 감시 목적으로의 활용 가능성으로 인해 국가별로 별도의 정책이 시행됩니다. 전세계 시장의 41%를 차지하는 가장 큰 시장인 중국은 중국 정부의 자국기업 지원 및 육성 정책으로 인해 외국기업의 점유율이 매우 낮습니다. 따라서 한화비전과 타 외국기업들도 중국시장의 사업 활동은 사실상 중단한 상황입니다.

반면 미국은 중국 정부가 자국 영상보안장비 업체를 이용해 미국 정부를 감시하고 중국 위구르 지역 인권을 탄압한다는 이유로 미국 정부기관에서 중국 시큐리티 제품의 사용을 금지하는 NDAA(국방수권법)을 2019년 8월 제정하였습니다. 또한 NDAA와는 별개로 미중 간 무역분쟁으로 인하여 미국 수출행정규제에 화웨이, Hikvision 등 20개 이상 기업을 중국 인민해방군이 소유하거나 지배하는 기업으로 정의하고 수출통제 기업 목록인 Entity List에 등재하여 미국기업은 해당기업과의 거래(수출, 재수출, 기술이전)가 원칙적으로 금지되었습니다.

이에 더하여 2021년 3월 미국 FCC(Federal Communications Commission, 연방통신위원회)는 미국의 국가 안보에 위협이 된다고 판단되는 5개 기업(Huawei, ZTE, Hytera, Hikvision, Dahua)과 그의 자회사에 대해 관련 업체의 장비 및 서비스 구매에 연방 보조금 사용 금지를 발표하고 2021년 6월 5개사 장비에 대한 전기통신장비 신규 승인을 금지하는 규칙을 제정하는 등 중국 영상보안장비 제조업체가 포함된 규제를 전방위적으로 시행하면서 한화비전은 미국 시장에서 중국 경쟁사의 수요를 대체하는 사업기회가 증가하였습니다.

한화비전은 미국의 중국기업 제재를 회피하기 위해 2017년 생산거점을 중국에서 베트남으로 이전 완료하였습니다. 한화비전은 우크라이나 전쟁으로 인하여 전세계적으로 제재를 받고 있는 러시아와 국가 정책으로 외국 시큐리티 업체의 사업을 제한하는 중국을 제외하면 타 국가에서는 사업을 영위하는데 제도적 제약은 없습니다.

[분할신설회사의 주요 자회사 - 한화정밀기계 주식회사("이하 한화정밀기계")]

가. 산업의 특성

(1) 산업의 개요

[SMT]

SMT는 표면실장기술(Surface Mount Technology)을 의미하며, SMT 장비는 인쇄회로기판(PCB, Printed Circuit Board) 상에 전자부품을 실장하는 장비를 의미합니다. SMT 장비는 스마트폰, 백색가전, 자동차 전장, PC/노트북 등의 전자제품의 핵심부품을 생산하는데 사용되는 필수 장비이며, SMT 공정 라인은 로더(Loader), 스크린프린터(Screen Printer), 칩마운터(Chip Mounter), 검사기(AOI, Automated Optical Inspection), 리플로우(Reflow), 언로더(Unloader) 등을 인라인(In-Line)으로 구성됩니다.

|

|

smt공정라인 |

| 자료 : 내부자료 |

SMT 산업 관련 자동화 장비들은 전자 제품의 제조 과정에서 빠르고 정확하게 작동하며, 고품질의 제품을 생산하는데 기여합니다. 이러한 장비들은 시간과 인력을 절약하면서 높은 생산성과 정확성을 보장합니다. SMT 산업은 지속적인 기술 발전과 함께 이러한 자동화 장비들의 성능 향상과 다양성 증가를 통해 더욱 효율적인 제조 과정을 구축하고 있습니다.

한화정밀기계는 칩마운터, 스크린프린터 등 SMT 장비를 제조하고 있으며, 소프트웨어 솔루션까지 자체 개발하여 함께 제공하는 제조장비 전반의 전문 기업입니다.

[반도체]

반도체는 전자 장치의 입출력 및 주요 기능을 수행하는 핵심부품으로, 스마트폰, 컴퓨터를 비롯해 통신 장비/시스템, 자동차, 디지털 가전제품, 산업기계, 컨트롤 시스템 등 그 적용 분야가 매우 광범위합니다. 반도체를 제조하기 위한 핵심 공정은 ‘8대 공정'으로, ‘8대 공정’은 반도체 웨이퍼 제조부터 후공정의 패키징까지 모두 포함하여 이르는 말입니다. ‘8대 공정’은 크게 1) 웨어퍼제조 - 2) 산화공정 - 3) 포토공정 - 4) 식각공정 - 5) 증착 및 이온주입 공정 - 6) 금속배선 공정 - 7) EDS공정 - 8) 패키징 공정으로 이루어집니다.

통상 반도체 장비는 원재료인 웨이퍼를 개별 칩으로 분리하기 전 단계까지 웨이퍼를 가공하는 전공정과 그 후 최종 칩 형상을 만드는 조립공정과 물량을 검출/보완하는 검사공정을 포함한 후공정으로 구분하며, 반도체 공정은 공정별로 전문화된 장비를 사용합니다. 일반적으로 반도체 장비의 비중은 전공정 70%, 후공정 30%로 구성됩니다. 전공정 장비는 선진국 소수의 글로벌 기업들이 주도하고 있는 반면, 후공정 장비는 반도체 생산국 등 다양한 기업들이 경쟁하고 있는 양상입니다. 전공정 장비는 고도의 기술을 필요로 하며 반도체의 성능을 좌우하고, 후공정 장비는 전공정 장비 대비 진입장벽이 비교적 낮고 장비 구입 시 가격 경쟁력이 중요한 결정 요인으로 작용합니다.

반도체 장비는 주문자 생산 방식이며, 반도체 기업은 신뢰성, 생산성, 보안 등으로 인해 기존 공급사로부터 장비를 구매할 가능성이 높습니다. 또한 반도체 장비 제조 기업은 반도체 기업과 공동 기술개발 등을 통해 반도체 장비의 적기 개발을 추진하며 신규 기업은 신뢰성 문제 등으로 인해 진입장벽이 높은 편입니다.

한화정밀기계는 반도체 후공정 패키징(Packaging) 장비 중 칩을 하우징 내에 고정시켜주는 장비인 다이 어태치먼트 장비(Die Attachment Equipment) 등을 개발 및 제조하고 있으며, 2024년 1월 전공정 사업 인수를 통해 반도체 증착 공정의 ALD(Atomic Layer Deposition)와 CVD(Chemical Vapor Deposition) 장비를 제작하고 있습니다.

[공작기계]

공작기계(Machine Tool)는 “기계를 만드는 기계(Mother Machine)"로, 기계의 부품을 만드는 기계로서 다양한 제조방법 중에서 절삭과 성형에 이용되는 모든 기계를 의미합니다. 절삭기계는 가공과정에서 칩(Chip)을 발생시키면서 불필요한 부분을 제거하여 소요의 형상으로 가공하는 기계이며, 성형기계는 가공과정에서 소성에 의하여 단지 형태만 변형시켜주는 기계입니다.

국제규격(ISO)에서는 공작기계를 “한 운동원에 의해서 작동하고 물리적, 화학적 또는 기타의 방법으로 성형해서 공작물을 생산하는, 수작업을 하지 않는 기계”라고 정의하고 있으며, 미국에서는 금속가공기계를 절삭기계(Cutting Machine)와 성형기계(Forming Machine)로 분류하며 이 둘을 합하여 공작기계라고 부릅니다. 한국산업규격(KS)에서는 공작기계에 대해 “주로 금속 공작물을 절삭, 연삭 등에 의하여 불필요한 부분을 제거해 내어 필요한 형상을 만드는 기계”로 정의하고 있으며, 우리나라에서는 특히 금속절삭기계를 가리키는 것이 일반적입니다. 공작물의 종류별 형상에 따라 여러가지의 공작기계와 공구가 사용되며, 자동차 부품을 비롯하여 산업기계, 발전기, 가정전기제품, 항공기, 조선 및 우주산업 등에 사용되고 있는 금속부품이 공작기계에 의해 가공되고 있습니다.

공작기계 중 가장 대표적이며 역사가 오래된 것 공작기계는 선반(Lathe)으로, 선반은 베드, 주축대, 심압대, 왕복대, 공구대 및 이송장치 등으로 구성되어 있습니다. 선반은 NC(Numerical Computer)가 달려있지 않고 수동으로 치수를 조절해 밀링, 터닝 등의 작업이 가능한 기계설비를 말하며, CNC가 붙는 모든 장비들은 NC 시스템을 장착하여 사람이 프로그래밍을 해주면 그대로 수행하는 능력을 보유한 장비를 의미합니다.

한화정밀기계는 공작기계 중 CNC 자동선반을 비롯해 연삭기, 태양광 웨이퍼 절단 장비(MWS), 덴탈 가공 장비 사업 등을 영위하고 있습니다.

(2) 국민경제적 지위

[SMT]

SMT 산업은 전자기기의 소형화, 경량화와 함께 기능적 향상을 실현해왔다는 점에서 전자산업에서 필수적인 역할을 하고 있다고 할 수 있습니다. 전자산업 발전의 역사는 부품의 소형화, 회로의 고밀도 실장화 추구의 역사라고 말할 수 있으며, 오늘날의 SMD/SMT도 이와 같은 요구로부터 필연적으로 발전하여 왔습니다.

[반도체]

국내 수출금액 중 반도체 수출금액이 차지하는 비중은 반도체 사이클에 따른 수출금액 증감에도 불구하고 최근 5년 평균 약 18%로 높은 비중을 차지하고 있습니다. 반도체 산업은 국내 수출산업에서 중추적인 역할을 하고 있는 만큼 국민 경제에 중요한 부분을 차지한다고 볼 수 있습니다.

[공작기계]

공작기계의 전통적 주요 전방산업은 내연기관 자동차산업, 전기전자, 일반산업부품 가공이었으나, 임플란트를 포함한 의료기부품, 전기차, 우주항공산업 등으로 사업영역이 다원화되고 있습니다. 기계류 금속부품 제작에 필수적이라는 점에서 공작기계 산업은 다양한 산업의 근간을 이룬다고 할 수 있습니다.

(3) 시장의 규모

[SMT]

세계 SMT 시장의 규모는 2023년 말 기준 약 3,159백만달러로 전년 4,023백만달러 대비 21.5% 감소하였습니다. 세계 지역별 시장 규모를 살펴보면, 2023년 말 기준 중화권이 약 1,175백만달러로 가장 큰 규모의 시장이며, 유럽 약 725백만달러, 미주 약 502백만달러, 동남아 약 445백만달러 등으로 뒤따릅니다. 특히, 최근 자동차 전장 분야에서의 수요 증가로 인하여 유럽이 전년 대비 15.2% 성장하였고, 일본 또한 전년 대비 9.5% 성장하였습니다. 한국 SMT 시장의 규모는 2023년 말 기준 약 1,143억원(88.1백만달러)이며, 한화정밀기계의 2023년 매출액은 276억원(21.3백만달러)으로 국내시장 점유율 24.2%를 차지하고 있습니다.

[반도체]

최근 3년 간 반도체 후공정 패키징 시장의 규모를 살펴보면, 2021년에는 반도체를 리드프레임(Lead Frame)이나 PCB(Printed Circuit Board) 위에 접착해 칩과 외부를 전기적으로 연결하는 장비인 Die Bonder 시장이 약 13억 달러, 반도체 칩(Chip) 패드 위에 범프(Bump)를 형성해 칩과 기판을 연결하는 장비인 Flip Chip Bonder 시장이 약 3억 달러 수준입니다. 2022년과 2023년에는 각각 전년대비 시장 규모가 소폭 감소하여 Die Bonder 시장은 2022년 9억 달러, 2023년 7억 달러 수준이며, Flip Chip Bonder 시장은 2022년 3억 달러, 2023년 2억 달러 수준입니다.

반도체 전공정 중 반도체 증착 공정의 ALD(Atomic Layer Deposition)와 CVD(Chemical Vapor Deposition) 장비 시장 규모를 살펴보면, 2021년 약 134억달러, 2022년 142억달러, 2023년 116억달러 수준입니다.

[공작기계]

공작기계의 글로벌 시장 규모는 2022년말 기준 약 795억달러입니다. 공작기계 중에서도 한화정밀기계가 영위 중인 CNC자동선반의 최근 3년 간 시장규모는 연간 약 15~20억달러 수준으로, 2021년에는 18억 달러, 2022년에는 16억 달러, 2023년에는 16억 달러 수준을 기록하였습니다.

(4) 생산능력의 규모

[SMT]

SMT 장비 시장의 경우 산업 전체의 생산능력을 파악할 수 있는 자료가 제한적인 상황으로, 주요 생산업체의 매출액 기준으로 생산능력의 규모를 살펴볼 수 있습니다. 2023년 말 기준 주요 생산업체의 매출액을 기준으로 추산한 SMT 시장의 생산능력 규모는 약 3,159백만달러 수준입니다.

[반도체]

SEMI의 최신 보고서에 따르면 2023년 글로벌 반도체 생산능력(200mm 웨이퍼 환산 기준)은 2022년 대비 5.5% 성장한 월 평균 2960만 장 수준이며, 2024년에는 6.4% 더 성장하여 월 평균 3000만 장을 넘어설 것으로 전망됩니다. 한국의 경우 2023년말 기준 월평균 490만장 수준으로, 세 번째로 큰 점유율을 가진 국가이며, 2024년에는 월평균 510만 장으로 증가할 것으로 예상됩니다. 2023년에는 반도체 시장의 수요 감소와 재고 조정으로 인해 생산 시설에 대한 투자가 위축되면서 생산능력 확장이 제한적이었으나, 2024년에는 첨단 로직 반도체, 생성형 AI 및 고성능 컴퓨팅(HPC) 등의 수요 증가로 인해 높은 성장세를 유지할 것으로 전망됩니다.

[공작기계]

MetaIworking lnsiders' Report 자료에 따르면 2022년말 기준 전세계 공작기계 생산능력 규모는 약 825억 달러 수준입니다. 국가별로 생산능력을 살펴보면, 중국이 약 271억 달러로 1위, 일본이 약 105억 달러로 2위, 독일이 약 102억 달러로 3위를 차지하고 있으며, 한국은 약 45억 달러로 전 세계 6위 수준에 위치하고 있습니다.

| [주요 국가 공작기계 생산규모] |

| (단위 : 백만불) |

| Rank |

국가

|

Country |

2017 |

2018 |

2019 |

2020 |

2021 |

2022(E) |

| 1 | 중국 |

China | 29,750 | 27,799 | 22,689 | 22,330 | 27,926 | 27,100 |

| 2 | 일본 |

Japan | 15,878 | 17,377 | 15,344 | 10,714 | 11,413 | 10,458 |

| 3 | 독일 |

Germany | 16,192 | 17,577 | 16,541 | 11,613 | 11,409 | 10,248 |

| 4 | 이탈리아 |

ltaly | 7,529 | 8,563 | 7,707 | 6,151 | 7,280 | 6,888 |

| 5 | 미국 |

USA | 7,079 | 7,370 | 6,653 | 6,015 | 7,804 | 5,907 |

| 6 | 한국 |

SouthKorea | 6,064 | 6,100 | 5,393 | 4,580 | 5,117 | 4,490 |

| 7 | 대만 |

Taiwan | 5,204 | 5,576 | 4,617 | 3,306 | 3,943 | 3,932 |

| 8 | 스위스 |

Switzerland | 3,991 | 4,690 | 3,751 | 2,581 | 2,886 | 2,556 |

| 9 | 인도 |

lndia | 1,213 | 1,647 | 1,367 | 826 | 1,311 | 1,383 |

| 10 | 브라질 |

Brazil | 1,412 | 1,662 | 1,891 | 1,035 | 993 | 1,031 |

| Top 10 소계

|

94,312 | 98,361 | 85,953 | 69,151 | 80,082 | 73,993 | ||

| 비율 |

소계/합계 |

88% | 88% | 88% | 87% | 87% | 90% | |

| 기타 |

Top11~ | 13,009 | 13,795 | 12,218 | 10,025 | 12,057 | 8,585 | |

| 합계 |

107,321 | 112,156 | 98,171 | 79,176 | 92,139 | 82,578 | ||

|

자료 : 미국, ”World Machine Tool Survey" Gardner Business Media (2023년), MetaIworking lnsiders' Report |

(5) 성장과정(산업의 연혁)

[SMT]

전자산업 발전의 역사는 기기의 기능적 향상과 함께 소형 경량화 실현을 위한 부품의 소형화, 회로의 고밀도 실장화 추구의 역사라고 말할 수 있습니다. 오늘날의 SMT 산업 역시 이와 같은 요구로부터 필연적으로 발전하여 왔습니다.

1950~1960년대에 RCA사의 Micro Module이라고 불리우는 초소형 입체 실장회로와 최초의 본격적 하이브리드 IC인 IBM의 SLT(Solid Logic Technology)에 의해 고밀도한 실장의 개념이 최초 실현되었습니다. 이러한 제품은 그 후에 반도체 IC의 출현과 발전 속에 도태되고 말았으나, 하이브리드 IC 그 자체는 고전압 회로, 고주파 회로, 또 양산화에 의해 양적 장점을 끊이지 않고 살려 Custom성이 강한 기능회로 등 반도체 IC 영역 외에 그 장점을 살려 계속 착실하게 발전해 오고 있습니다. 국내의 경우 1982~1985년에 걸쳐 설비 도입을 시작하여 통신기기, PC 산업에 적극적으로 활용되면서부터 점차 가전 전제품에 확산되었으며 주 생산 방식으로 자리를 굳혀 나가고 있습니다.

[반도체]

한국 반도체 산업은 1965년 미국계 다국적 기업들의 국내 진출로 반도체 기술이 처음 한국에 도입되며 형성되었습니다. 당시는 국내의 양질의 저임금 노동력을 활용할 수 있었으므로, 주로 조립 가공 분야 위주로 진출하였습니다.

국내 기업이 실질적으로 반도체 생산에서 수직계열화를 갖추고 자립 연구 개발 체제를 수립한 것은 1982년 상공부가 반도체공업육성세부계획(1982~1986) (반도체만의 개별 산업 지원정책)을 수립하면서 시작되었습니다. 이를 계기로 1983년 기존의 삼성과 금성 외에 현대전자(現 SK하이닉스)가 신규 참여하였으며, 동시에 DRAM사업에 본격 투자하며 수직계열화 체제 기반의 메모리 생산 시대가 열렸습니다.

1992년 64M DRAM을 한국이 세계 최초로 개발하면서 세계 반도체 산업을 주도하였으며, 반도체 설계기술 및 장비 기술 인력양성센터를 설립하는 등 메모리 위주의 생산체제를 뛰어넘어 반도체산업의 균형발전을 위해 많은 투자가 이루어졌습니다.

2007년 대만 업체들의 공격적인 증설, 극단적인 가격 경쟁 및 글로벌 금융위기까지 겹치면서 반도체 D램 가격은 급락하여 ‘제1차 치킨게임’이 시작되었습니다. 극단적인 가격 인하 경쟁으로 2009년 독일의 D램 메모리 반도체 업체인 키몬다(Qimonda)가 파산하였으며, 대부분 메모리 반도체 제조업체들의 실적이 악화되었습니다.

2010년에는 대만과 일본 기업들이 다시 공격적으로 생산설비에 대한 투자와 증산을 선언하면서 ‘2차 치킨게임’이 발발했고, 대만, 일본發 출혈 경쟁으로 인해 일본 D램 메모리 업체인 엘피다(Elpida)의 경영권은 미국의 마이크론(Micron)으로 넘어갔습니다. 2차례 치킨 게임 이후 D램 메모리 시장은 삼성전자, SK하이닉스, 미국의 마이크론(Micron) 등 ‘빅3’체제로 재편되었습니다.

현재 글로벌 전체 반도체 산업의 점유율은 한국이 25%, 미국이 50%를 점유하는 가운데, 메모리 반도체의 경우 한국이 약 75%, 비메모리 반도체는 미국이 약 60% 이상 점유하고 있습니다.

[공작기계]

공작기계의 최초 형태는 공작기계 1대로 여러가지 가공을 할 수 있는 범용 공작기계로, 범용 공작기계에는 선반, 드릴링기, 밀링머신, 연삭기 등이 있습니다. 1797년 영국의 헨리 모슬리가

개발한 나사절삭 동력선반이며, 그 뒤 영국에서 셰이퍼, 단조용

증기 해머 등 많은 공작기계가 개발되었습니다. 또한, 미국에서는 1818년 엘리 휘트니가 밀링 머신을 발명하였으며, 1862년 J. R. 브라운이 만능 밀링

머신을

개발하였습니다. 기어 절삭기는 1896년 미국의 F.W. 펠로스가 개발했다. 19세기말에 미국의 C. H. 노턴에 의해 연삭기가 개발되어 공작기계의 새로운 장이 열렸다. 20세기에는 전자장치에 의한 자동제어가 이루어졌으나, 일반적으로 보급된 대부분의 공작기계는 19세기 중엽에 설계 되었습니다.

CNC 공작기계가 개발된 곳은 1952년 미국 MIT이며, 한국은 1970년대부터 미국과 일본 등으로부터 기기를 도입하였고 카이스트와 화천기계에서 1973년에 연구 및 개발이 시작되어 1977년에 시제품이 나왔습니다. 그럼에도 한국에서는 2000년대 초반 정도까지는 수입 CNC 공작기계를 많이 사용하였으며, 지금은 한화정밀기계를 비롯한 한국 기업들의 CNC 공작기계들을 많이 사용하고 있습니다.

나. 산업의 성장성

[SMT]

SMT 시장은 2021년 코로나-19에 따른 특수로 인하여 전자제품의 글로벌 수요가 증가함에 따라 전년 대비 25.4% 성장하였습니다. 그러나, 코로나 이후 주요 국가의 금리인상 및 인플레이션 지속, 우크라이나 사태 등으로 인한 글로벌 경기 침체로 2022년에는 전년 대비 -14.9% 감소, 2023년에는 전년 대비 -21.5% 감소하였습니다. 그럼에도 불구하고 2024년에는 기저효과 및 글로벌 경기회복 전망에 따라 전년대비 8.2% 성장할 것으로 전망되며, 2025년에는 전년대비 11.1% 성장할 것으로 전망됩니다. 한국 SMT 시장의 경우 국내 자동차, 가전 등 소비 회복으로 인한 주요 제조업체의 투자 증가에 따라 2024년에는 전년 1,144억원 대비 7.6% 성장한 1,235억원, 2025년에는 전년 대비 10.3% 성장한 1,365억원이 될 것으로 전망됩니다.

| [최근 5년 간 SMT 시장 규모] |

| (단위: M$, %)

|

| 구분 | Global | 한국 | 중화권 | 동남아 | 미주 | 구주 | |

| 2019년 | 규모 | 3,721 | 126 | 1,751 | 500 | 420 | 596 |

| 전년비 | -10% | -6% | -10% | 6% | -9% | -19% | |

| 2020년 | 규모 | 3,773 | 155 | 2,224 | 410 | 343 | 429 |

| 전년비 | 1.4% | 22.5% | 27.0% | -18.1% | -18.3% | -28.0% | |

| 2021년 | 규모 | 4,730 | 240 | 2,705 | 448 | 521 | 586 |

| 전년비 | 25.4% | 54.7% | 21.6% | 9.4% | 51.9% | 36.7% | |

| 2022년 | 규모 | 4,023 | 145 | 1,915 | 550 | 580 | 630 |

| 전년비 | -14.9% | -39.5% | -29.2% | 22.7% | 11.4% | 7.4% | |

| 2023년 | 규모 | 3,159 | 88 | 1,175 | 446 | 502 | 725 |

| 전년비 | -21.5% | -39.2% | -38.6% | -18.9% | -13.5% | 15.2% | |

|

자료 : Protec MDC(2024.01) |

[반도체]

2023년 기준, 글로벌 반도체 장비 시장의 규모는 약 1,070억 달러이며, 2025년에는 약 1,264억 달러, 2027년에는 약 1,428억 달러에 달할 것으로 전망됩니다. 글로벌 반도체 장비 시장의 2022년부터 2027년까지의 연평균성장률(CAGR)은 약 5.6%로, 전체 반도체 시장(메모리 및 비메모리 반도체 시장)의 성장률(CAGR 5.0%)보다 높을 것으로 전망됩니다.

| [글로벌 반도체 장비 시장 규모 및 전망] |

| (단위: M$, %)

|

|

품목구분

|

2021

년

|

2022

년

|

2023

년

(E)

|

2024

년

(F)

|

2025

년

(F)

|

2026

년

(F)

|

2027

년

(F)

|

CAGR |

|

WaferFab |

90,804 |

97,686 |

98,002 |

98,837 |

113,521 |

133,303 |

128,837 |

5.7% |

|

Assembly & Packaging |

6,598 |

5,531 |

4,108 |

5,395 |

6,388 |

7,326 |

6,838 |

4.3% |

|

Test |

5,905 |

5,701 |

4,899 |

5,714 |

6,515 |

7,540 |

7,116 |

4.5% |

|

합 계

|

103,308 |

108,918 |

107,009 |

109,946 |

126,424 |

148,170 |

142,791 |

5.6% |

|

자료 : Techinsight(2023.12) |

| [글로벌 반도체 시장 규모 및 전망] |

| (단위: M$, %)

|

| 품목구분

|

2021

년

|

2022

년

|

2023

년

(E) |

2024

년

(F) |

2025

년

(F) |

2026

년

(F) |

2027

년

(F) |

CAGR (`22~`27) |

| 메모리반도체 |

165,896 | 143,175 | 90,237 | 156,275 | 204,140 | 219,236 | 185,025 | 5.3% |

| 비메모리반도체 |

432,469 | 456,387 | 442,788 | 473,652 | 513,903 | 548,692 | 579,529 | 4.9% |

| 합계 |

598,365 |

599,562 |

533,025 |

629,927 |

718,042 |

767,928 |

764,554 |

5.0% |

Techinsight 등의 전망에 의하면 2024년 글로벌 반도체 장비 시장은 차세대AI 서버, 자율주행 자동차, 로봇, IoT 등에서 요구하는 반도체 칩 수요 증가 및 미국의 금리 부담 완화를 통한 시장 회복과 함께 2024년에는 전년 대비 2.7% 상승한 1,099억 달러로 성장할 것으로 예측됩니다.

[공작기계]

수동작업 위주의 범용 공작기계 생산 및 판매는 지속적으로 감소하는 반면, 가공효율성 및 자동화 연계성을 강화한 NC 공작기계의 수요는 지속적으로 증가하고 있는 추세입니다. 글로벌 주요 국가들의 인건비 등 인플레이션에 따른 생산제조원가의 지속적인 상승은 무인자동화가 가능한 CNC자동선반의 성장동력으로 작용하고 있으며, 소프트웨어 기술경쟁력을 바탕으로 생산비용 절감, 운영효율 향상 및 인터페이스 확장성을 강화하는 Smart Solution접목을 통해 산업의 지속성장을 도모하는 추세입니다.

다. 경기 변동의 특성

[SMT]

SMT 시장은 스마트폰, 자동차(자율주행/전기차), 백색가전, 노트북/PC 등 전방 시장의 성장과 밀접하게 연관되어 있습니다. 글로벌 전자산업이 성장할 때 SMT 장비 수요가 증가하고, 전자제품의 수요가 감소할 때 SMT 장비의 수요도 감소합니다. 전방시장인 전자제품의 신제품 출시, 기술발전, 글로벌 경제 상황 등의 영향으로 주기적인 변동성이 있으며, 이러한 변동성은 SMT 장비 시장에도 그대로 반영됩니다.

[반도체]

반도체 후공정 장비의 수요는 반도체 수요 변화에 따라 영향을 받습니다. 반도체의 수요가 증가하면 후공정 장비 수요도 증가하고, 반도체의 수요가 감소하면 후공정 장비 수요도 감소합니다. 반도체 업체는 반도체 수요 변화에 따라 설비 투자를 조절합니다. 반도체 수요가 증가하면 설비 투자를 확대하고, 반도체 수요가 감소하면 설비 투자를 축소합니다. 후공정 장비 수요는 이러한 설비 투자 주기의 영향을 크게 받습니다.

[공작기계]

공작기계산업은 전방산업인 제조 분야의 경기에 민감한 영향을 받는 특성을 가지고 있습니다. 전통적으로 자동차, 전기전자, 일반산업부품 등에 영향을 받고 있습니다. 경기민감형 산업 구조의 한계성 극복과 지속적인 성장성 확보를 위해 경기민감도가 낮고 부가가치를 극대화할 수 있는 사업군의 개발 및 확대에 대한 요구가 지속되고 있습니다. 이에 주요 산업인 자동차의 경우, 기존 내연기관의 강점을 바탕으로 하이브리드/전기차 관련 부품의 가공사례 확보를 통해 선도적 지위를 강화하고 있으며, 생존수명 연장에 따른 노령화의 글로벌 흐름에 부합하여 의료부품 수요에 대응한 전용장비를 개발하여 시장확대를 추진하고 있습니다.

라. 경쟁 요소

(1) 경쟁의 특성

[SMT]

SMT 장비 시장은 글로벌 3개사(ASM, Panasonic, Fuji)가 전체 시장점유율의 70%를 차지하는 과점시장입니다. 특히 SMT 장비 시장의 60%를 차지하는 고속기(60,000CPH, CPH는 1시간에 실장하는 칩수) 시장을 장악(3개사 시장점유율 86%)하고 있어 진입장벽을 강화하고 있는 추세입니다. 한화정밀기계와 일본의 Yamaha는 중속기 시장을 양분하고 있으며, 고속기 시장에 진입하기 위해 고속기 라인업 확보하고자 노력하고 있습니다. 한편, 상대적으로 진입장벽이 낮은 중속기 시장에는 최근 중국 Local업체인 YIKTONG, FAROAD 등이 가격 경쟁력을 앞세워 SMT 시장에 진입하고 있습니다. SMT 시장에서 장착속도, 정밀도 등과 관련한 기술은 일반화되어 있고, 자동화/무인화, 이형 대응기술을 활용한 단순 생산의 개념을 넘어서 생산라인의 가동 효율 극대화를 위한 하드웨어와 소프트웨어의 균형을 이룬 고객 맞춤 솔루션 제공 능력이 수주경쟁에서 차별화 요소로 작용하고 있습니다.

[반도체]

일반적으로 반도체 장비 시장 규모의 비중은 전공정 장비가 70%, 후공정 장비가 30% 정도로 구성됩니다. 전공정장비는 고도의 기술을 필요로 하기 때문에 선진국 소수의 글로벌 기업들이 주도하고 있는 반면, 후공정 장비는 전공정 장비 대비 진입장벽이 비교적 낮기 때문에 반도체 생산국 등 다양한 기업들이 경쟁하고 있습니다. 이 때문에, 후공정 장비 시장의 경쟁에서는 장비의 가격 경쟁력이 중요한 결정 요인 중 하나입니다.

다만, 반도체 후공정 장비 중 Die Attach 시장은 BESI, ASMPT, FASFO 등의 상위 3개 업체가 약 70%의 점유율을 가지는 과점 시장일 정도로 기술, 자본, 인력 등 진입 장벽이 높아 새로운 기업의 시장 진입이 어려운 특성을 가지고 있습니다. 반도체 공정이 미세화 되고 세분화됨에 따라 반도체 후공정 장비 시장의 전방 시장이라고 할 수 있는 IDM, 파운드리 및 OSAT 기업들의 패키징 및 테스트 장비에 대한 요구사항도 높아지고 있으며, 이에 따라 후공정 장비 시장에서 기술력 또한 중요한 경쟁의 특성이 되고 있습니다.

[공작기계]

공작기계 분야는 설계기술과 제조노하우, 판매/서비스 인프라에 기반하여 경쟁 중입니다. 공작기계는 1950년대 처음 개발되었을만큼 역사가 오래되고 제조 기술이 성숙되어 공작기계 제품 자체의 수준 차이는 크지 않은 편입니다. 다만, 한국의 공작기계 산업의 시작은 제조기술 위주로 출발하여 경쟁의 요체가 되는 설계기술과 부품소재와 관련된 고급 핵심기술력이 선진국 대비 아직 다소 미흡한 수준입니다. 또한, 제품의 성능과 관련된 핵심부품인 NC, 볼스크류 등 일부 부품은 일본 등으로부터의 수입에 의존하고 있습니다. 그러나, 효율적인 장비 운용, 공장 운영 등 다양한 S/W 측면의 노하우, 공작기계를 이용한 가공기술인력의 수준은 선진국 수준으로 평가되고 있습니다.

(2) 진입의 난이도

[SMT]

SMT 장비는 고생산성 및 고정밀도, 사용편의성에 대한 요구와 함께 최근에는 무인화/자동화, 이형대응성에 대한 니즈가 지속적으로 증가하는 추세입니다. 기술적 측면에서는 중속 칩마운터의 경우 장착정밀도 및 생산성에 대한 기술요구수준이 상대적으로 낮고, SMT 장비와 상위시스템(ERP, MES)과의 연동(Interface) 필요성이 적어 진입장벽이 낮습니다. 이로 인해 YIKTONG, FAROAD 등 중국 Local 업체들이 낮은 가격을 앞세워 중속 칩마운터 시장에 진입하고 있습니다. 반면, 고속 칩마운터의 경우 장착정밀도, 생산성, 상위 시스템과의 연동을 통한 인라인 솔루션에 대한 요구로 인해 진입장벽이 매우 높습니다.

시장/고객 측면에서 중소형 임가공업체의 경우 가성비가 중요한 시장이기 때문에 가격 경쟁력을 확보하게 되면 저가 제품시장으로는 진입이 용이하나, SMT 장비 시장의 80% 이상을 차지하는 중대형 및 EMS 고객사의 경우 높은 품질신뢰성, 상위 시스템에 대한 연동, 이형부품 대응성, 무인화/자동화 등에 대한 요구가 많고, 특히 대형/EMS 고객사별 커스터마이징된 기능 탑재 요구로 인한 Lock-In 효과로 인해 진입의 난이도가 매우 높습니다.

[반도체]

반도체 전공정 장비는 선진국 소수의 글로벌 기업들이 주도하고 있으며, 후공정 장비는 반도체 생산국 등 다양한 기업들이 경쟁하고 있는 양상입니다. 전공정 장비는 고도의 기술을 필요로 하며 CVD 장비를 구입하고 설정하는 데 상당한 초기 비용이 발생하여 높은 진입 장벽이 있습니다. 반면, 후공정 장비는 전공정 장비 대비 진입장벽이 비교적 낮고, 장비 구입 시 가격 경쟁력이 중요한 결정 요인으로 작용합니다. 그러나 최근 반도체 공정이 미세화되고 세분화됨에 따라 후공정의 패키징 등 OSAT(Outsourced Semiconductor Assembly & Test, 패키징과 테스트 공정)의 중요성이 커지면서 반도체 공정과 관련한 진입 장벽을 더욱 높이고 있습니다.

[공작기계]

공작기계산업의 표준화 및 글로벌 소싱 보편화에 따라 범용 수준의 설비는 글로벌 평준화가 진행되고 있는 추세입니다. CNC공작기계는 고정밀, 고정도의 가공성을 요구하는 고복합 가공제품으로써 글로벌 리딩 업체들이 진입장벽을 공고히 수립하고 있는 상황입니다. 그 이유는 단순한 조립 개념을 넘어 초정밀 공차 관리를 통한 가공, 조립, 운용의 복합시스템의 연계성과 노하우가 유지되는 조건을 유지해야만 해당 수준을 확보할 수 있기 때문입니다. 대부분의 CNC 공작기계, 특히 CNC자동선반의 경우 기존 시장을 확보하고 있는 선도업체가 과점을 하고 있는 상황이며, 지속적인 설비투자, 고복합 고정밀 설계 Know-how에 바탕을 둔 연구인력, 그리고 기존 확보된 시장을 바탕으로 시장내 지위를 확보하고 있을 경우에만 생존이 가능한 Niche Market의 특성을 보유하고 있습니다.

(3) 경쟁요인

[SMT]

SMT 장비 중에서 칩마운터 시장은 크게 중속 칩마운터 시장과 고속 칩마운터 시장으로 구분됩니다. 중속 칩마운터 시장은 정밀도 및 생산성에 대한 기술적 요구가 낮은 한편 품질신뢰성 보다는 가성비에 대한 요구가 높은 시장입니다. 또한 대부분 표준화된 장비를 구매하기 때문에 대리점을 통한 제품 공급 및 전시회 등을 통한 광고를 통해 접근이 가능한 시장입니다. 이에 반해 고속 칩마운터 시장은 가격보다는 생산성 및 품질 신뢰성이 매우 중요한 시장입니다. 주요 고객사인 중대형/EMS의 경우 원청사의 품질 관리 수준이 매우 높습니다. 즉, 애플, BMW 등 Global 대형 고객사와의 거래 시 품질 불량 클레임에 대한 높은 Risk가 상존하는 시장입니다. 중형사 및 EMS 고객의 경우 고객 맞춤형 특별 주문 사양이 많아 직판 영업을 통한 고객관리가 이루어지고 있습니다. 또한, SMT 장비시장 내 경쟁사의 경우 글로벌 주요 업체와 Long-Term Agreement를 통해 고객사의 생산 공정에 적합한 특주 장비를 공급하고 있기 때문에 장비 경쟁력은 기본이고, 현지 거점을 통한 기술지원, 서비스 지원 등이 매우 중요한 요소로 작용하고 있습니다.

[반도체]

반도체 장비 시장의 주요 경쟁 요인은 기술력입니다. 반도체 장비업체들은 차세대 기술 개발 및 글로벌 시장 경쟁력을 확보하기 위해 지속적인 투자와 연구 개발에 힘쓰고 있습니다. 최근에는 차세대 반도체 기술인 EUV(Extreme Ultraviolet Lithography) 노광 공정 기술, 3D 낸드 기술, HBM 등에 집중하고 있습니다. 또한, 차량용 반도체와 인공지능(AI) 반도체 등 다양한 분야에서의 활용성을 높이기 위해 노력하고 있습니다.

[공작기계]

공작기계 시장의 주요 경쟁 요인은 기술력 및 설계 노하우, 설비운용에 대한 역량입니다. 기계의 무인화, 자동화추세로 인하여 설비 운용의 효율성, 가공성능 향상, 그리고 공장자동화를 통한 스마트 팩토리를 실현하기 위한 최적의 설비로 그 수요가 지속 증가하고 있습니다. 따라서, 각 산업별로 대응할 수 있는 고복합, 고정밀 설계역량과 가공기술 및 설비운용 역량이 주요 경쟁 요인입니다.

(4) 주요기술의 변화 주기

[SMT]

SMT 장비 Maker들은 기존에는 고속 및 고정밀도와 관련된 기술개발을 경쟁적으로 추진해 왔으나, 최근에는 AI 등 최신 기술을 접목한 무인화/자동화, 이형부품 대응관련 기술개발에 주력하고 있습니다. SMT 장비 산업에서 기술의 변화 주기를 수치적으로 제시하기는 어려우나, AI, Cloud 등 최신 기술이 등장함에 따라 이를 적용한 제품 및 솔루션들이 SMT 전시회나 컨퍼런스를 통해 소개되고 있습니다.

[반도체]

반도체 산업은 제조 공정 측면에서의 변화를 통해 전력 소모 효율화, 성능 개선, 생산 효율화 등을 추구하고 있습니다. 기술의 변화 주기를 수치적으로 제시하기는 어려우나, 패키징 공정은

Wire bonding, Flip-Chip bonding과 같은 Conventional 패키징에서 점차 TSV(Through Silicon Via), WLP(Wafer-Level-Package), PLP(Panel-Level-Package), Hybrid bonding과 같은 Advanced 패키징으로 진화하고 있습니다. Conventional 패키징이란 웨이퍼 다이싱 공정 후 각각의 개별적인 칩을 리드프레임 혹은 PCB substrate을 패키징 하는 방식이고, Advanced 패키징이란 PCB보다 작은 Wafer 단계에서 패키징 공정까지 진행한 후 다이싱을 통한 개별적인 패키징화를 하는 공정을 의미 합니다.

[공작기계]

공작기계 기술 개발은 크게 고속/고정밀화, 다기능/복합화, 스마트팩토리, 친환경화 등으로 추진되고 있습니다. 기술의 변화 주기를 수치적으로 제시하기는 어려우나, 최근 자동화 및 무인화로의 산업 환경 변화에 따른 관련 기술 개발 및 지속적인 고도화 필요성이 꾸준히 증대되고 있으며, 이에 따른 소프트웨어 기능의 개발 및 강화를 통한 장비 품질을 높이는 추세로 변화하고 있습니다. 또한, ESG 경영, 탄소세 부과 등 Green Technology 관련 이슈로 에너지 절감에 대한 관심도가 높아짐에 따라 연관 기술의 개발 필요성 역시 증대되고 있습니다.

마. 자원 조달의 특성

(1) 주요 원재료의 조달원

[SMT 및 반도체]

산업용장비 생산공정에 투입되는 원재료는 기구가공 모듈(정밀가공 부품), 제어부품 모듈(PC, 제어보드 등), 표준품(모터, LM Guide 등 정밀구동 부품) 등으로 구성됩니다. 주요 원재료중 기구가공 모듈이 23년 기준 44%로 가장 높은 비중을 차지하고 있습니다. 기구가공품의 경우에는 창원 및 인근지역(대구, 함안 등)의 협력사(약 15개사)를 통해 수급하고 있으며, 이원화/다원화 활동을 꾸준히 실시하고 있어, 공급 Capa 부족 등의 영향은 극히 제한적입니다.

[공작기계]

공작기계 자동선반 생산공정에 투입되는 원재료는 NC(Numerical Control, 수치제어), 기구부 모듈부(Spindle, Bracket, Bed부), 판금, 표준품(모터, LM, BS, 공압) 등으로 구성됩니다. 주요 원재료 중 NC가 30%로 가장 높은 비중을 차지하고있습니다. NC는 글로벌 제조업체인 화낙(일본), 지멘스(독일)로부터 수급하고 있으며, 해당 제조업체 외 대체가 불가한 품목으로, 전략 재고를 지속적으로 확보하여 공급 부족에 대한 영향성을 극복하고 있습니다.

(2) 인력 확보 방안

한화정밀기계는 인턴십 프로그램을 통한 신입인력, 임직원 추천을 통한 필요기술 경력인력 및 해외법인의 네트워크를 활용한 해외 영업/서비스 인력을 확보하고 있으며, 한화정밀기계 전략사업인 반도체사업 강화를 위해 Social Network(Linked In 등)을 활용하여 국내외를 불문하고 최적 인력을 확보 중에 있습니다. 또한, 인재 양성을 위한 직무교육체계를 운영하여 현장직무교육, 집합교육, 사이버 직무교육 등을 통해 직무에 대한 전문지식을 습득할 수 있도록 지원하고, 직무관련 세미나, 학회 및 컨퍼런스 참여를 권장하여 고급인력을 양성하고 있습니다.

바. 관련법령 또는 정부의 규제

[SMT]

SMT 장비 산업은 고용노동부 고시 제2020-10호(산업안전보건법 시행규칙)에 따라 SMT 장비 운영 작업자의 산업재해 예방 및 근로자의 안전보건 확보를 위해 안전장치 설치, 주기적인 안전교육이 필요합니다. 또한, 환경부 고시 제2020-74호(대기오염방지법 시행규칙)에 따라 작업장 내 휘발성 유기화합물(VOC) 배출기준을 만족해야합니다. 그리고 SMT 장비는 수출 비중이 높기 때문에 무역거래법에 따라 수출입관리가 이루어지고 있습니다.

[반도체]

반도체 산업은 산업기술의 유출방지 및 보호에 관한 법률 제11조에 의하여 국가핵심기술로 지정되어 있습니다. 한편, 한국은

2024년 2월 수출 통제 근거 법률인 대외무역법을 개정해 향후 미국 주도의 다자 수출통제 체제에 참여할 수 있게 되었습니다. 기존 대외무역법에 따르면 한국은 법규상 국제조약이나 국제기구를 통해 가입한 국제 수출통제 체제에만 참여할 수 있었습니다. 따라서, 바세나르(WA), 핵공급국그룹(NSG), 미사일기술통제체제(MTCR), 호주그룹(AG) 등 대통령령으로 지정한 7개 국제 수출통제 체제에서 지정한 전략물자만 통제 대상으로 규정하였습니다. 그러나 2024년 2월에 개정된 대외무역법은 전략물자의 정의에서 “대통령령으로 정하는 국제 수출통제체제”라는 문구 뒤에 “또는 이에 준하는 다자간 수출통제 공조에 따라 수출 허가 등 제한이 필요한 물품 등”이라는 조항을 추가하여 향후 미국 주도의 다자 수출통제 체제에 참여할 수 있게 되었습니다.

[공작기계]

공작기계 산업은 2023년 4월 전략물자 수출통제품목에 지정되어 러시아로의 수출이 금지되었습니다. 또한 공작기계는 고용노동부 고시 ‘공작기계 안전기준 일반에 관한 기술상의 지침’의 적용을 받습니다. ‘공작기계 안전기준 일반에 관한 기술상의 지침’ 고시는 「산업안전보건법」제27조에 따라 금속가공용 공작기계에 의한 재해를 방지하기 위한 공작기계의 일반적 안전에 관하여 사업주에게 지도·권고할 기술상의 지침을 규정함을 목적으로 하고 있습니다.

2. 최근 3사업연도 분할신설되는 사업부문의 매출액, 영업손익, 당기순이익 및 자산총계

| [분할신설회사 한화인더스트리얼솔루션즈 주식회사(가칭)] |

| (단위: 백만원) |

| 구 분 | 2023년 | 2022년 | 2021년 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 분할전 | 분할신설 | 비중 | 분할전 | 분할신설 | 비중 | 분할전 | 분할신설 | 비중 | |

| 매출액 | 4,978,993 | - | 0.00% | 1,956,745 | 167,663 | 8.57% | 1,224,760 | 14,087 | 1.15% |

| 영업이익 | 519,098 | (1,113) | - | 147,254 | 166,463 | 113.04% | (17,755) | 12,966 | - |

| 당기순이익 | 648,960 | 969 | 0.15% | 306,700 | 166,786 | 54.38% | 119,344 | 13,006 | 10.90% |

| 자산총계 | 14,160,833 | 313,811 | 2.22% | 8,689,561 | 312,450 | 3.60% | 5,140,204 | 312,848 | 6.09% |

| 주1) 상기 재무정보는 K-IFRS 별도재무제표 기준으로 작성되었습니다. |

| 주2) 상기 금액은 2023년 12월 31일 현재 분할되는 회사의 재무상태표를 기초로 작성되었으며, 실제 분할기일에 변동될 수 있습니다. |

| 주3) 분할전 회사 또는 분할신설회사가 영업손실 또는 당기순손실을 기록한 경우에는 비율 기재를 생략하였습니다. |

| 주4) 비중은 분할전 회사의 재무수치 대비 분할신설회사의 재무수치 비중입니다. |

3. 자산 및 부채의 이전에 관한 사항

가. 분할로 인하여 이전할 재산과 그 가액

① 그 성질 또는 법령에 따라 승계되지 아니하여 분할존속회사에 귀속되는 경우를 제외하고, 분할회사는 분할계획서가 정하는 바에 따라 분할대상사업부문에 속하는 일체의 적극ㆍ소극적 재산과 공법상의 권리ㆍ의무를 포함한 기타의 권리ㆍ의무와 재산적 가치 있는 사실관계(인허가, 근로관계, 계약관계, 소송 등을 모두 포함함 이하 “이전대상재산”)를 분할신설회사에 이전합니다. 분할존속회사는 분할신설회사가 설립됨과 동시에 분할신설회사가 분할 이전에 분할대상사업부문에서 사업을 수행하는 방식에 따라 사업을 수행할 수 있도록 관련 계약의 체결 등 필요한 협조를 제공합니다.

② 분할로 인한 이전대상재산은 원칙적으로 2023년 12월 31일자 재무상태표를 기초로 하여 작성된 분할계획서 상 [첨부1] 분할재무상태표와 분할계획서 상 [첨부2] 승계대상 재산목록에 기재된 바에 의하되, 분할기일 전까지 발생한 재산의 증감사항을 분할계획서상의 분할재무상태표와 승계대상 재산목록에서 가감하는 것으로 합니다.

③ 전항에 의한 이전대상재산의 세부항목별 최종가액은 이전대상재산이 확정되는 바에 따라 변동될 수 있습니다.

④ 이전대상재산에 속하는 권리나 의무 중 법률상 또는 성질상 분할에 의하여 이전이 금지되는 것은 분할존속회사에 잔류하는 것으로 보고(분할에 의한 이전을 위해 정부기관의 승인, 인허가, 신고수리 등이 필요함에도 이를 받을 수 없는 경우를 포함), 추후 분할신설회사에 이전이 필요한 경우에는 분할존속회사와 분할신설회사의 협의에 따라 처리합니다.

⑤ 분할기일 전까지 분할대상사업부문의 영업, 재무적 활동, 계획의 이행, 관련법령 또는 회계기준의 변경 등으로 인하여 분할대상사업부문의 자산 및 부채에 변동이 발생하거나, 승계대상 재산 목록에서 누락되거나 잘못 기재된 자산 또는 부채가 발견되거나 그 밖에 자산 및 부채의 가액이 변동된 경우에는 이를 정정 또는 추가하여 기재할 수 있습니다. 이에 따른 변경사항은 분할계획서 상 [첨부1] 분할재무상태표와 [첨부2] 승계대상 재산 목록에서 가감하는 것으로 합니다. 이전대상재산의 가액은 이전대상재산이 확정된 후, 공인회계사의 검토를 받아 확정합니다.

⑥ 분할 전 분할회사가 보유하고 있는 부동산 중 분할신설회사에 귀속되는 부동산은 분할계획서 상 [첨부5] 승계대상 부동산 목록에 기재하며, 분할회사가 당사자인 소송사건 중 분할신설회사에 귀속되는 소송은 분할계획서 상 [첨부6] 승계대상 소송 목록에 기재하되, 위 목록에 누락되거나 잘못 기재된 부동산 또는 소송사건이 발견된 경우에는 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속됩니다.

⑦ 분할기일 이전에 국내외에서 분할회사가 보유하고 있는 특허, 실용신안, 상표, 디자인, 저작권 및 영업비밀 등 일체의 산업재산권(등록 여부를 불문하며, 해당 산업재산권에 대한 권리와 의무, 특허, 실용신안 및 디자인을 출원할 수 있는 권리 포함)은 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속됩니다. 특히, 분할신설회사에 귀속되는 산업재산권은 분할계획서 상 [첨부7] 승계대상 산업재산권 목록에 기재하되, 위 목록에 누락되거나 잘못 기재된 산업재산권이 발견된 경우에는 분할대상사업부문에 관한 것이면 분할신설회사에게, 분할대상사업부문 이외의 부문에 관한 것이면 분할존속회사에게 각각 귀속됩니다.

⑧ 분할대상사업부문으로 인하여 발생한 계약관계(이전대상재산과 관련하여 발생한 계약관계 포함)와 그에 따른 권리ㆍ의무관계를 담보하기 위하여 설정된 근저당권, 질권 등은 분할신설회사에 귀속됩니다.

나. 분할신설회사가 분할존속회사의 채무 중에서 출자한 재산에 관한 채무만을 부담할 것을 정한 경우 그에 관한 사항

분할존속회사와 분할신설회사는 분할 전의 분할회사 채무에 대하여 연대하여 책임을 부담하므로 해당사항 없으며 채권자보호절차를 진행하지 않습니다(상법 제530조의9 제1항).

다. 자산의 이전시기 및 총 소요기간

분할기일인 2024년 09월 01일에 분할신설회사로 자산을 이전하되, 등기ㆍ등록 등 소유권 이전 절차가 필요한 자산은 분할기일로부터 최대한 빠른 시일내에 소유권 이전 절차를 완료할 예정입니다.

라. 분할 전후 요약 재무구조(2023년 12월 31일 기준)

| (단위: 억원) |

|

계정

|

분할전

|

분할존속

|

분할신설

|

|

한화에어로스페이스

주식회사

|

한화인더스트리얼솔루션즈 |

||

|

자

산총계

|

141,608

|

138,472

|

3,138

|

|

유동자산

|

59,958 |

59,758 |

200 |

|

비유동자산

|

81,650 |

78,714 |

2,938 |

|

부채총계

|

110,165

|

110,165

|

0 |

|

유동부채

|

90,541 |

90,541 |

0 |

|

비유동부채

|

19,624 |

19,624 |

0 |