|

|

대표이사등의 확인ㆍ서명(정정) |

정 정 신 고 (보고)

| 2024년 06월 26일 |

1. 정정대상 공시서류 : 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2024년 03월 21일

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| Ⅲ. 재무에 관한 사항 5. 재무제표 주석 3. 매출채권. |

2024.06.25 - 금융감독원 2023 사업연도 사업보고서 미흡사항 정정 요청 | 대손충당금 설정 관련 기재 미흡 | 주1) 변경전 | 주1) 변경후 |

| Ⅲ. 재무에 관한 사항 5. 재무제표 주석 18. 재고자산 |

재고자산 현황 관련 기재 미흡 | 미기재 | 주2) 변경후 | |

| Ⅴ.회계감사인의 감사의견 등 1. 외부감사에 관한 사항 4. 회계감사인의 변경사유 |

회계감사인 변경 관련 지개 미흡 | 미기재 | 4. 회계감사인의 변경 사유 당사는 전기(2022년) 신한회계법인 지정감사 종료 및 2023년도 지정감사로 인하여 회계 감사인을 변경하였습니다. |

|

| Ⅴ. 회계감사인의 감사의견 등 2. 내부통제에 관한 사항 |

내부회계관리제도 회계감사인 의견 기재 미흡 | 미기재 | 주3) 변경후 |

주1)

변경전

3. 매출채권

(1) 매출채권의 내용은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당 기 | 전 기 |

| 매출채권 | 2,071,610 | 6,229,266 |

| 대손충당금 | (1,625,935) | (5,466,307) |

| 매출채권(순액) | 445,675 | 762,959 |

(2) 당기와 전기중 대손충당금의 증감내역은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당 기 | 전 기 |

| 기초 | 5,466,307 | 7,148,516 |

| 제각 | (4,045,772) | (1,636,346) |

| 설정 | 205,399 | (45,863) |

| 기말 | 1,625,934 | 5,466,307 |

변경 후

3. 매출채권

(1) 계정과목별 대손충당금 설정 내용은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 계정과목 | 채권금액 | 대손충당금 | 대손충당금 설정률 |

| 제13기 | 매출채권 | 2,071,610 | 1,635,935 | 78.96% |

| 단기대여금 | 848,782 | 696,238 | 82.02% | |

| 미수금 | 168,403 | 31,956 | 18.97% | |

| 합계 | 3,088,795 | 2,364,129 | 76.53% | |

| 제12기 | 매출채권 | 6,229,266 | 5,466,307 | 87.75% |

| 단기대여금 | 692,334 | 540,834 | 78.11% | |

| 합계 | 6,921,600 | 6,007,141 | 86.78% | |

| 제11기 | 매출채권 | 8,539,557 | 7,148,516 | 83.71% |

| 단기대여금 | 290,000 | 134,000 | 46.20% | |

| 합계 | 8,829,557 | 7,282,516 | 82.47% |

(2) 대손충당금의 변동현황은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 제11기 | 제12기 | 제13기 |

| 1. 기초 대손충당금 잔액 합계 | 4,278,380 | 7,282,516 | 6,007,141 |

| 2. 순대손처리액(①-②±③) | - | 1,641,346 | 4,045,771 |

| ①대손처리액(상각채권액) | - | 1,641,346 | 4,045,771 |

| ②상각채권회수액 | - | - | - |

| ③기타증감액 | - | - | - |

| 3. 대손상각비 계상(환입)액 | 3,004,136 | 365,971 | 392,759 |

| 4. 기말 대손충당금 잔액 확인 | 7,282,516 | 6,007,141 | 2,364,129 |

(3) 당해 사업연도말 현재 경과기간별 매출채권 잔액 현황은 다음과 같습니다.

| (단위 : 천원) | |||||

| 구 분 | 당 기 | 전 기 | |||

| 매출채권 | 단기대여금 | 미수금 | 매출채권 | 단기대여금 | |

| 연체되지 않은 채권 (①) | 434,506 | - | 73,806 | 345,422 | 151,500 |

| 연체된 채권 | 1,637,104 | 848,782 | 94,597 | 5,883,845 | 540,834 |

| - 1개월 이상~12개월 이하 | 382,500 | 199,947 | - | 1,056,045 | 287,924 |

| - 12개월 초과 | 1,254,604 | 648,835 | 94,597 | 4,827,799 | 252,910 |

| 대손충당금 | (1,625,934) | (696,238) | (31,956) | (5,466,307) | (540,834) |

| 소계 (②) | 11,170 | 152,544 | 62,641 | 417,538 | - |

| 채권합계 (①+②) | 445,676 | 152,544 | 136,447 | 762,960 | 151,500 |

주2) 변경 후

18.재고자산

(1) 당기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 계 정 과 목 | 당기말 | 전기말 | ||||

| 취득원가 | 평가충당금 | 장부가액 | 취득원가 | 평가충당금 | 장부가액 | |

| 제 품 | 556,580 | - | 556,580 | 251,398 | - | 251,398 |

| 재 공 품 | 23,933 | - | 23,933 | 89,459 | - | 89,459 |

| 원 재 료 | 223,108 | - | 223,108 | 517,942 | - | 517,942 |

| 부 재 료 | 347,264 | - | 347,264 | 290,798 | - | 290,798 |

| 합 계 | 1,150,885 | - | 1,150,885 | 1,149,597 | - | 1,149,597 |

(2) 당기 및 전기 중 재고자산과 관련하여 매출원가에 인식한 평가손실(환입)은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당 기 | 전 기 |

| 재고자산평가손실(환입) | - | - |

주3) 변경후

2. 내부통제에 관한 사항

1) 내부회계관리제도

회계감사인의 감사 결과, 주식회사 씨엔티드림의 2023년 12월 31일 현재의 내부회계관리제도의 운영실태보고의 내용이 ‘내부회계관리제도 평가 및 보고 모범규준’에 따라 작성되었는지에 대하여 검토결론을 표명하지 아니합니다.

2) 내부회계관리제도 보고내용

| 사업연도 | 감사인 | 감사 및 검토의견 | 지적사항 |

| 제13기(당기) | 삼덕회계법인 | [감사의견] 2023년 12월 31일 현재의 내부회계관리제도의 운영실태보고서에 대하여 검토를 실시하는 업무를 수임하였습니다. 내부회계관리제도를 설계, 운영하고 그에 대한 운영실태보고서를 작성할 책임은 주식회사 씨엔티드림의 경영자에게 있습니다. 우리는 주식회사 씨엔티드림의 2023년 12월 31일 현재의 내부회계관리제도의 운영실태보고의 내용이 ‘내부회계관리제도 평가 및 보고 모범규준’에 따라 작성되었는지에 대하여 검토결론을 표명하지 아니합니다. |

개정된 내부회계관리운영체계로 개선필요 |

| 제12기(전기) | 신한회계법인 | [감사의견] 우리는 첨부된 주식회사 씨엔티드림의 2022년 12월 31일 현재의 내부회계관리제도의 운영실태보고서에 대하여 검토를 실시하였습니다. 내부회계관리제도를 설계, 운영하고 그에 대한 운영실태보고서를 작성할 책임은 주식회사 씨엔티드림(이하"회사")의 경영자에게 있으며, 우리의 책임은 동 보고내용에 대하여 검토를 실시하고 검토결과를 보고하는데 있습니다. 회사의 경영자는 첨부된 내부회계관리제도 운영실태보고서에서 "본 대표이사 및 내부회계관리자는 내부회계관리제도 운영실태 평가결과, 2022년 12월 31일 현재 당사의 내부회계관리제도는 '내부회계관리제도모범규준'에 근거하여 볼 때, 중요성의 관점에서 중요한 취약점이 발견되지 아니하였습니다."고 기술하고 있습니다. | 해당사항 없음 |

| 제11기(전전기) | 대주회계법인 | [감사의견] 주식회사 씨엔티드림의 2020년 12월 31일 현재의 내부회계관리제도의 운영실태보고서에 대하여 검토를 실시하였습니다. 내부회계관리제도를 설계, 운영하고 그에 대한 운영실태보고서를 작성할 책임은 주식회사 씨엔티드림(이하"회사")의 경영자에게 있으며, 우리의 책임은 동 보고내용에 대하여 검토를 실시하고 검토결과를 보고하는데 있습니다. 회사의 경영자는 첨부된 내부회계관리제도 운영실태보고서에서 "본 대표이사 및 내부회계관리자는 내부회계관리제도 운영실태 평가결과, 2020년 12월 31일 현재 당사의 내부회계관리제도는 '내부회계관리제도모범규준'에 근거하여 볼 때, 중요성의 관점에서 중요한 취약점이 발견되지 아니하였습니다."고 기술하고 있습니다. | 해당사항 없음 |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인ㆍ서명(정정) |

사 업 보 고 서

(제 13 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 03 월 21 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 씨엔티드림 |

| 대 표 이 사 : | 안 태 우 |

| 본 점 소 재 지 : | 충남 천안시 서북구 백석공단 7로, 60 |

| (전 화) 041-520-8943 | |

| (홈페이지) http://cntdream.com/ | |

| 작 성 책 임 자 : | (직 책) 부대표 (성 명) 윤세훈 |

| (전 화) 041-520-8944 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인ㆍ서명 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코넥스시장 상장 | 2020년 12월 11일 | 해당사항 없음 |

2. 회사의 연혁

당사는 2011년 02월 16일에 설립되었으며, 설립일 이후 주요 연혁은 아래와 같습니다.

|

일 자 |

연 혁 |

|

2011년 02월 |

(주)씨엔티드림 설립(법인전환) |

|

2011년 05월 |

본사 및 공장 이전(소재지 : 청주시) |

|

2011년 12월 |

벤처기업 인증 획득 |

|

2012년 01월 |

여성친화 일촌기업 선정(여성가족부/충청북도) |

|

2012년 03월 |

청주 공장 증축 진행 |

|

2013년 04월 |

우송대학교 산학협력 체결 |

|

2013년 05월 |

천안 공장 증축 진행 |

|

2013년 06월 |

천안공장기업부설 연구소 설립 |

|

2013년 06월 |

건국대학교와 기술협력 협약 체결 |

|

2014년 03월 |

대구 카톨릭대학교와 산학협정 체결 |

|

2014년 04월 |

튼살개선 및 예방용 화장료조성물 특허등록 |

|

2014년 04월 |

우즈베키스탄 국영화장품 MOU체결 |

|

2014년 05월 |

해외사업부 신설 |

|

2014년 07월 |

특허등록(10-1426415 튼살개선 및 예방용 화장료 조성물) |

|

2014년 12월 |

ISO22716 인증취득 |

|

2015년 10월 |

판교사무실 개소 |

|

2016년 03월 |

P-ODM 시스템 구축 |

|

2016년 04월 |

제 3공장(천안) 인수(5,408.06㎡) |

|

2016년 05월 |

본사 이전(소재지 : 천안시) |

|

2016년 08월 |

기술혁신형중소기업(이노비즈) 인증 |

|

2017년 04월 |

‘LovLov’ 브랜드 런칭 및 상표권 등록 |

|

2017년 08월 |

제이준'멀티비타 톤업 마스크' 홈쇼핑 런칭 |

|

2017년 10월 |

‘미니코’ 상표권 출원 |

|

2018년 04월 |

명의개서대리인(한국예탁결제원) 선임 |

|

2019년 08월 |

‘스티멍’ 브랜드 출시 |

| 2020년 12월 | 코넥스 상장 |

| 2021년 12월 | 7백만불 수출의 탑 수상 |

가. 회사의 본점소재지 및 그 변경

당사의 설립부터 현재까지 본점소재지 및 그 변경은 아래와 같습니다.

|

구분 |

변경전 |

변경후 |

|

2011.02.16 |

- |

대전광역시 대덕구 신일동 1673-6 |

|

2011.05.09 |

대전광역시 대덕구 신일동 1673-6 |

충청북도 청주시 흥덕구 옥산면 가락리 447-2 |

|

2016.05.24 |

충청북도 청주시 흥덕구 옥산면 가락리 447-2 |

충청남도 천안시 서북구 백석공단7로 60 |

나. 경영진의 중요한 변동

당사의 최근 5사업연도 중 경영진의 중요한 변동은 아래와 같습니다.

|

구분 |

변경전 |

변경후 |

||||

|

대표이사 |

사내이사 |

감사 |

대표이사 |

사내이사 |

감사 |

|

|

2015.10.20 |

안태우 |

장재도 강기정 |

- |

안태우 |

장재도 강기정 |

김덕철 |

|

2016.01.19 |

안태우 |

장재도 강기정 |

김덕철 |

안태우 |

정창원 |

김덕철 |

|

2017.07.11 |

안태우 |

정창원 |

김덕철 |

안태우 |

정창원 윤정현 장재도 |

김덕철 |

|

2018.01.11 |

안태우 |

정창원 윤정현 장재도 |

김덕철 |

안태우 |

정창원 장재도 |

김덕철 |

|

2019.03.29 |

안태우 |

정창원 장재도 |

김덕철 |

안태우 |

정창원 장재도 최정욱 |

김덕철 |

| 2021.03.30 |

안태우 |

정창원 장재도 최정욱 |

김덕철 |

안태우 |

정창원 장재도 |

김덕철 |

| 2024.01.26 |

안태우 |

정창원 장재도 |

김덕철 |

안태우 | 정창원 장재도 윤세훈 |

김덕철 |

다. 최대주주의 변동

|

변동일 |

최대주주명 |

소유주식수 |

지분율 |

변동원인 |

비 고 |

|

2011.02.16 |

안태우 |

40,000 |

100.00 |

설립 |

- |

|

2011.12.30 |

안태우 |

60,000 |

100,00 |

유상증자 |

- |

|

2015.10.20 |

안태우 |

27,000 |

45.00 |

양수도 |

(주1) |

|

2016.10.25 |

안태우 |

27,086 |

35.41 |

양수도 |

- |

|

2017.04.04 |

안태우 |

27,171 |

34.52 |

양수도 |

- |

|

2019.08.06 |

안태우 |

271,710 |

30.02 |

액면분할 |

(주2) |

|

2020.02.25 |

안태우 |

264,710 |

26.75 |

양수도 |

- |

|

2020.04.10 |

안태우 |

254,921 |

25.77 |

양수도 |

- |

|

2020.04.10 |

안태우 |

243,701 |

24.63 |

양수도 |

- |

|

2020.04.24 |

안태우 |

240,181 |

24.28 |

양수도 |

- |

|

2020.05.11 |

안태우 |

231,421 |

23.39 |

양수도 |

- |

|

2020.05.14 |

안태우 |

224,721 |

22.71 |

양수도 |

- |

|

2020.05.22 |

안태우 |

212,721 |

21.50 |

양수도 |

- |

|

2020.06.05 |

안태우 |

1,063,605 |

21.50 |

무상증자 |

(주2) |

| 2022.04.07 | 안태우 | 663,605 | 12.88 | 양수도 | - |

| 2022.04.14 | 안태우 | 765,646 | 14.86 | 유상증자 | (주3) |

| 2023.10.23 | 안태우 | 727,646 | 14.13 | 양수도 | - |

| 2023.12.22 | 안태우 | 0 | 0 | 양수도 | (주4) |

|

2015.10.20 |

정창원 |

27,000 |

45.00 |

양수도 |

(주1) |

|

2016.10.25 |

정창원 |

27,085 |

35.41 |

양수도 |

- |

|

2017.04.04 |

정창원 |

27,171 |

34.53 |

양수도 |

- |

|

2019.08.06 |

정창원 |

271,710 |

30.02 |

액면분할 |

(주2) |

|

2020.06.05 |

정창원 |

1,358,550 |

27.46 |

무상증자 |

(주2) |

|

2020.08.31 |

정창원 |

1,328,650 |

26.86 |

양수도 |

- |

| 2022.04.07 | 정창원 | 928,650 | 18.03 | 양수도 | - |

| 2022.04.14 | 정창원 | 1,030,691 | 20.01 | 유상증자 | (주3) |

| 2023.10.23 | 정창원 | 992,691 | 19.27 | 양수도 | - |

| 2023.12.21 | 정창원 | 0 | 0 | 양수도 | (주4) |

주1) 당사의 최대주주는 설립시 안태우 대표이사였으나, 2015.10.20에 안태우 대표이사의 지분 중 일부를 정창원 부대표에게 양도함에 따라 공동 최대주주가 되었습니다. 그 이후 정창원 부대표의 배우자인 김주향 주주가 일부 지분을 장외에서 양수함에 따라 정창원 부대표가 단독 최대주주로 변경되었습니다.

주2) 액면분할은 액면가 5,000원에서 500원으로 진행하였으며, 무상증자의 재원은 주식발행초과금입니다.

주3) 안태우, 정창원 각 102,041주 총 204,082주, 주당 9,800원의 유상증자를 하였습니다.

주4) 당사의 최대주주 정창원 부대표 와 안태우 대표이사는 2023.12.21, 2023.12.22에 주식 전부를 주식회사 에이투씨엔젤스에 장외매도하여 현재 주식회사 에이투씨엔젤스가 최대주주로 변경되었습니다.

라. 상호의 변경

당사는 (주)씨엔티드림의 상호로 최초 설립한 이후 보고서 제출일 현재 상호가 변경된 사실이 없습니다.

마. 합병, 분할(합병), 포괄적 주식교환ㆍ이전, 중요한 영업의 양수ㆍ도 등

해당사항 없습니다.

3. 자본금 변동사항

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 당기말 | 12기 (2022년말) |

11기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 4,739,422 | 4,739,422 | 4,535,340 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 2,369,711 | 2,369,711 | 2,267,670 | |

| 우선주 | 발행주식총수 | 411,350 | 411,350 | 411,350 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 205,675 | 205,675 | 205,675 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 2,575,386 | 2,575,386 | 2,473,345 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주식 | 우선주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | 주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 4,739,422 | 411,350 | 5,150,772 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 4,739,422 | 411,350 | 5,150,772 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 4,739,422 | 411,350 | 5,150,772 | 주2) | |

주1) 종류주식은 당사 정관 제10조에 따라 발행주식 총수의 25%이내로 발행가능하나, 별도로 발행할 주식의 총수에서 보통주와 우선주를 구분하고 있지 않습니다.

주2) 당사는 기준일 이후 2020년 5월 26일 무상증자를 통하여 보통주 3,628,272주와 우선주 329,080주를 발행하였고, 2022년 4월 14일 유상증자를 통하여 보통주 204,082주를 발행하여, 사업보고서 제출일 현재 발행주식의 총수 및 유통주식수는 5,150,772주(보통주 4,739,422주, 우선주 411,350주) 입니다.

나. 자기주식 취득 및 처분 현황

해당사항 없습니다.

다. 종류주식 발행현황

(1) 전환상환우선주 발행현황

| (단위 : 원) |

| 발행일자 | 2018년 05월 26일 | |||

| 주당 발행가액(액면가액) | 486,200 | 5,000 | ||

| 발행총액(발행주식수) | 3,999,967,400 | 8,227 | ||

| 현재 잔액(현재 주식수) | 3,999,967,400 | 82,270 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | 보통주와 동일한 배당률로 함께 참가하여 배당을 받고, 보통주의 배당률이 우선주의 배당률을 초과하는 부분에 대하여 보통주와 동일한 배당률로 함께 참가하여 배당 | |||

| 잔여재산분배에 관한 사항 | 주당 발행가액 및 이에 대하여 연복리 5%의 비율로 산정한 금액을 합한 금원에 대하여 보통주식 주주에 우선하여 잔여재산을 분배받을 권리가 있다. 이 경우 청산 이전까지 미지급 배당금이 있는 경우 동 금원에 대하여도 동일 | |||

| 상환에 관한 사항 |

상환권자 | 발행인 | ||

| 상환조건 | 우선주식의 존속기간까지 본건 주식의 상환을 요청하는 경우, 회사는 감사보고서상의 이익잉여금(이익준비금 제외) 한도 내에서 상환 | |||

| 상환방법 | 상환요구가 있는 날로부터 30일 이내에 현금상환하기로 한다. 단, 주주의 서면요청이 있는 경우 예외적으로 현금 이외의 유가증권 및 기타자산으로 상환을 할 수 있음 | |||

| 상환기간 | 우선주식의 납입기일 다음날(2018.05.26.)로부터 1년이 경과한 날로부터 본건 우선주식의 존속기간(납입기일 다음날로부터 10년)까지 | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 발행인 | ||

| 전환조건 (전환비율 변동여부 포함) |

우선주 1주당 보통주 1주 | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 발행일로부터 10년 경과일 전일까지 (또는 존속기간 말일 전일까지) |

|||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

82,270 | |||

| 의결권에 관한 사항 | 의결권 있음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

주1) 현재 주식수는 2019년 8월 6일 액면분할을 반영하여 액면가 500원을 기준으로 기재하였으며, 2020년5월 26일 무상증자를 반영할 경우 411,350주 입니다.

주2) 주당 상환가액은 우선주식의 인수금액과 동 금액에 대하여 납입기일 다음날로부터 상환일까지 연복리 5%를 적용하여 산출한 이자금액의 합계액으로 하되, 우선주식 발행일부터 상환일까지 지급된 배당금이 있을 경우 차감하여 계산합니다.

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 07월 15일 | 임시주주총회 (2020.07.15) |

제8조 (주식 등의 전자등록) 조항 신설 외 |

코넥스 상장 |

| 2022년 03월 31일 | 임시주주총회 (2020.12.22) |

제17조(전환사채의 발행), 제18조 (신주인수권부사채의 발행) 내용 중 100억원에서 1,500억으로 변경 및 국내 또는 국외로 변경 |

제17조(전환사채의 발행), 제18조 (신주인수권부사채의 발행) 내용 변경 |

| 2024년 01월 26일 | 임시주주총회 (2024.01.26) |

제11조(신주인수권),제2항 5, 6 발행주식총수의 100분의 20에서 100분의 100으로 변경 | 신주 비율 증대로 인한 신규 투자 목적 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| - |

1. 화장품 연구개발, 제조 및 판매, 수출입업 2. 의약외품 연구개발, 제조 및 판매, 수출입업 3. 의약기기 연구개발, 제조 및 판매, 수출입업 4. 화학제품 연구개발, 제조 및 판매, 수출입업 5. 화장품 기계 제조 및 판매 수출입업 6. 화장품 기계부품 제조 및 판매, 수출입업 7. 위 각호에 관련된 유통업 8. 전자상거래업 9. 통신판매업 10. 화장품 무역업 11. 화장품 도,소매업 12. 건강식품, 건강보조식품 ,건강기능식품 제조 및 판매, 수출입업 13. 건강식품, 건강보조식품 및 건강기능식품 무역업 14. 건강식품, 건강보조식품 및 건강기능식품 도,소매업 15. 태양광 발전업 16. 전기판매업 17. 위 가호와 관련된 부대사업 일체 |

영위 |

II. 사업의 내용

1. 사업의 개요

화장품 산업의 가치 사슬은 브랜드, 제조 및 생산, 원료 및 용기 사업으로 구성되어 있습니다. 이중 당사는 제조 및 생산 분야를 담당하고 있는 ODM (Original Development / Design Manufacturing)사업과 자체 브랜드사업을 중점적으로 영위하는 회사입니다.

당사의 화장품 ODM 사업은 R&D 역량을 바탕으로 개발한 제품을 고객사에게 제안하고 이를 생산하는 사업 형태를 말하며, 원료, 용기, 포장재 등 다양한 요소들을 하나로 묶어 완제품화하는 역할을 담당하고 있습니다. 당사는 설립 초기부터 차별화된 제형을 바탕으로 ODM 역량을 키웠으며, 그 결과 기초화장품 분야에서 중소형 브랜드사 고객을 중심으로 영업을 확대해올 수 있었습니다. 현재는 기업부설 연구소를 구축하고 특허 및 상표권을 취득하는 등 우수한 화장품을 제조할 수 있는 양질의 기술력을 확보하고 있으며, 특히 올해는 식약처로부터 의약외품 면허를 취득하여, 신규 제품군으로 사업을 확장할 수 있는 기반을 마련하였습니다.

또한, 당사는 ODM사업을 통해 쌓아온 경험 및 노하우를 바탕으로 새로운 사업의 진출 및 사업의 확장을 위하여 브랜드 사업을 동시에 영위하고 있으며, 2019년 8월 저가 색조시장에 대한 진출을 목표로 “STIMMUNG”브랜드를 런칭하여 신규사업을 추진하고 있습니다.

당사는 천안과 청주 소재 생산설비를 통해 기초화장품부터 메이크업, 바디케어 및 기능성 제품까지 화장품의 제품군을 확장하는 것을 목표로 하고 있으며, 나아가 의약외품까지 제품군을 다양화할 계획입니다. 또한, 생산에 그치지 않고 제품 개발단계에서부터 생산, 품질관리, 그리고 납품까지 토탈 솔루션을 제공하는 것을 경영상 목표로 하고 있습니다. 이를 통해 고객군을 기존의 중소형사 중심에서 중대형사까지 확대하고, 동시에 해외 수주의 확대도 이루어 낼 것으로 기대하고 있습니다.

가. 업계의 현황

(1) 산업의 특성

당사가 속한 화장품 산업은 화학, 생물과학, 약학, 생리학 등 기초과학과 응용기술을 복합적으로 작용시켜 인체의 미용, 피부보호, 청결 등의 용도로 사용되는 물품을 제조하는 정밀 화학 산업 분야 중 하나이며, 다음과 같은 특성을 갖고 있습니다.

<화장품 산업의 특성>

|

구분 |

특성 |

|

고부가가치산업 |

화장품 산업은 화학, 생물과학, 약학, 생리학 등 기초과학과 응용기술이 복합적으로 작용되는 전형적인 정밀화학공업의 한 분야로 기술집약적이고 부가가치산업에 해당합니다. 따라서, 타산업 대비 높은 수익구조를 보입니다. |

|

경기변동의 특성 |

화장품 산업은 소비재 산업으로 소득수준의 향상에 따라 민감한 영향을 받으나, 최근에는 필수 소비재로 인식되면서 경기변동에 다소 비탄력적인 모습을 보이고 있습니다. |

|

패션 상품 |

화장품 산업은 패션유행에 민감한 바 다른 업종에 비해 기호성과 유행성이 강하며, 제품의 라이프사이클이 짧아 신상품의 개발이 빈번한 특성을 지니고 있습니다. 이에 다품종 소량 생산체제를 갖추고 있으며, 비교적 소규모 자본투자로도 시장진입이 용이하여 중소기업도 전문화가 가능합니다. 또한, 판매자의 입장에서는 질적차이가 인식되지 않는 시장구조를 가지고 있어 브랜드이미지, 포장방법, 마케팅 등이 주요한 판매경쟁력이 되고 있습니다. |

|

수출산업으로의 전환 |

화장품 산업은 지역에 따른 피부특성 및 화장습관의 차이로 인해 우리나라를 비롯한 대부분의 국가에서 내수중심산업으로 발전해왔으나, 기업들이 지역별 이해도를 높이고 국제무역이 활성화됨에 따라 해외진출이 증가하고 있습니다. |

한국의 화장품 산업은 크게 브랜드사, ODM 및 OEM사, 원료제조사, 용기 등의 부자재 제조사로 구분되며, 소수의 글로벌 브랜드사와 ODM사를 중심으로 제조와 판매를 담당하는 다수의 중소기업으로 구성되어 있습니다.

<국내 화장품 업체 현황>

|

브랜드사 |

ODE/OEM |

원료 |

용기/부자재 |

|

아모레퍼시픽 LG생활건강 더페이스샵 에이블씨앤씨 잇츠스킨 네이처리퍼블릭 토니모리 애경산업 등 |

코스맥스 한국콜마 코스메카코리아 코스온 씨엔티드림 에버코스 이미인 제니코스 등 |

SK바이오랜드 대봉엘에스 에이씨티 샘스씨앤에스 KCI 등 |

연우 태성산업 펌텍코리아 삼화플라스틱 아이팩 부국티엔씨 삼광글라스 승일 등 |

출처: IBK 경제연구소

특히, 한국은 세계 OEM 및 ODM 시장 점유율 14%를 차지하고 있는 글로벌 화장품 제조 강국(NH투자증권 Industry Report)에 해당합니다.

<ODM 및 OEM의 특성>

|

구 분 |

OEM (Original Equipment Manufacturing) |

ODM (Original Design Manufacturing |

|

공통점 |

주문자의 상표를 부착하여 생산하는 위탁생산 방식 |

|

|

차이점 |

주문자의 설계를 바탕으로 생산만 대행 |

주문자의 니즈에 따라 제품의 설계, 개발, 생산을 모두 수행 |

|

비고 |

ODM업체는 설계, 제조 부문에서 고유의 기술력을 가지고 있으며, 연구개발을 통해 기술력을 지속적으로 향상시킬 수 있어, 설계 및 제조 기술력을 보유한 ODM업체들이 OEM업체 대비 높은 경쟁력을 보유 |

|

(나) 국내외 산업 현황

(1) 국내 화장품 시장 현황

화장품 산업은 여러 기술이 종합적으로 적용되는 분야로, 생산 단위당 부가가치는 다른 산업 대비 약 10%정도 높은 고부가가치 산업입니다. 국내 화장품 시장은 1인당 소비금액 기준으로 세계 10위를 차지하고 있습니다(2019 화장품 시장동향 및 전망, 임팩트). 화장품 산업은 이미 성숙기에 진입한 산업이나, 주요 소비층인 여성의 경제활동 참여율 상승 및 소득수준 향상에 따른 인당 소비금액 증가, 고가제품 비중 확대에 따른 판가 상승, 유통채널 변화과정을 통한 양적 성장 등으로 성장세가 지속되고 있습니다.

한국보건산업진흥원에 따르면, 2018년 국내 화장품 시장규모(생산+수입?수출)는 10조 4,011억원으로 전년 대비 6.5% 증가하였고, 최근 5년 연평균증가율이 5.4%로 매년 5%이상 지속성장해오고 있습니다. 또한, 국내 화장품 총생산규모는 15조 5,028억원으로 전년 대비 14.7% 증가하였고, 최근 5년 연평균증가율이 14.7%로 매년 10%이상 지속성장해오고 있습니다.

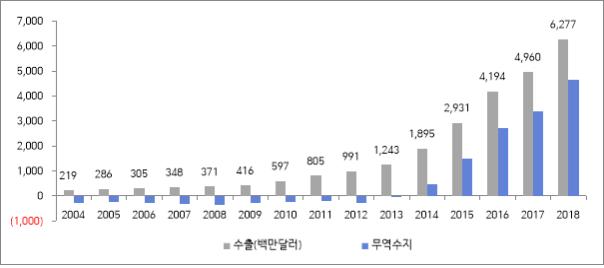

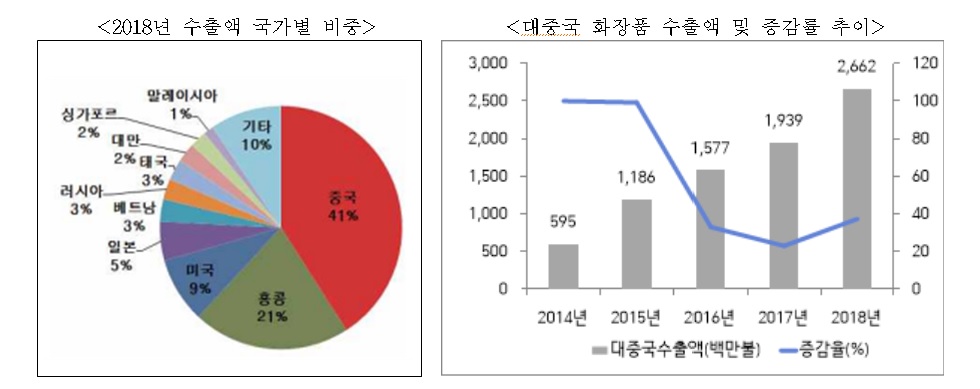

국내 화장품 산업은 수출주도형 고성장 산업으로 전환함에 따라, 2018년의 화장품 수출액은 62억 7,678만달러로 전년 2017년 49억 6,046만달러 대비 27% 증가하였으며, 2018년까지 최근 5년간 연평균 성장률은 35%에 달했습니다. 이러한 국내 화장품의 수출성장세로 인해 무역수지는 2013년부터 흑자로 전환해 2018년에는 46억 달러의 흑자를 기록하였습니다.

화장품은 한국 소비재 수출의 25.3%를 차지하는 주요 수출 품목으로, 현재 중국과 홍콩에 전체 화장품 수출 중 63.4%가 집중되어 있습니다. 그러나 향후 베트남이나 태국 등 아세안 지역과 러시아를 포함한 유라시아 지역도 차세대 수출 시장으로 거론되고 있으며, 회근 한류열풍과 함께 이슬람권에서도 한국 화장품에 대한 관심이 상당히 높습니다.

|

|

<국내 화장품 수출액 및 무역수지 추이> |

출처: 2019 화장품 산업 분석보고서, 한국보건산업진흥원

|

|

출처 : 한국무역통계진흥원 무역통계 |

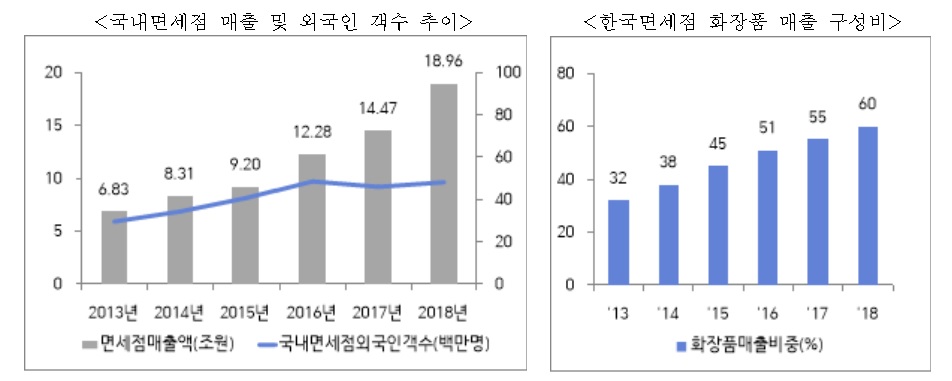

특히, 한국 화장품 시장의 성장은 중국, 일본 등 시장별 맞춤형 유치정책의 추진결과 증가한 외래객에 의한 면세점 채널이 견인하고 있습니다. 2018년의 전체 면세점 매출은 18.96조원으로 전기대비 31%의 성장률을 보이고 있으며, 전체 면세 매출 중 화장품매출의 비율은 전기의 55%에서 늘어난 60%를 보이고 있습니다. 과거 외국인의 국내 화장품 소비가 로드숍 및 중저가 화장품 중심에서 면세점 및 럭셔리 화장품 구매로 이동하면서 매출액이 꾸준히 증가하고 있으며, 이러한 면세점 수출 채널은 더욱 강화될 것으로 전망됩니다.

|

|

출처: 한국면세점협회, 관세청 |

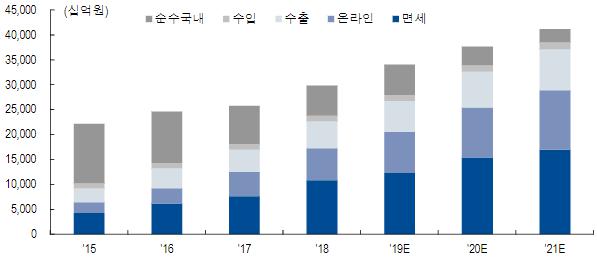

한편, 과거 방문판매에서 시작하여 종합전문점 및 원브랜드숍을 거친 화장품의 유통채널은, 이후 치열한 업계 경쟁으로 인해 원브랜드숍의 성장세가 둔화되었으며, 최근에는 헬스&뷰티스토어(H&B)들의 성장과 편집숍들의 등장에 이어, 온라인채널 중심으로 변화가 이루어지고 있습니다.

|

|

<화장품 유통 채널 변천사> |

특히, 최근의 화장품시장은 온라인 채널이 핵심으로, 높은 성장률의 기대를 넘어서 2020년부터는 순수 국내 오프라인 매출을 본격적으로 앞서나갈 것으로 추정되었으며, 코로나19로 인해 트랜드가 가속화되고 있습니다(NH투자증권 industry Note, 2020.3.26.). 화장품 온라인 쇼핑 거래액은 2019년 12조 3,819억원으로 전년대비 26% 고성장햇으며, 인스타그램, 페이스북 등 SNS(사회관계망서비스)를 이용한 개인간 거래 시장은 약 20조원으로 추산됩니다.

|

|

<국내 화장품 채널별 규모추이(추정치)> |

출처: 통계청, 관세청, NH투자증권리서치본부

다양화된 유통채널로 인해 소비자 접점이 세분화 되었고, 이로 인해 신규 벤처 브랜드들도 시장에 진입할 수 있는 여건이 조성되고 있으며, 화장품 산업의 낮은 진입 장벽의 특성으로 인해 점차 경쟁은 과열되고 있습니다만, 이러한 신규 브랜드의 증가로 인해 오히려 ODM 및 OEM업체들은 수혜를 볼 것으로 예상됩니다.

(2) 해외 화장품 시장 현황

글로벌 화장품 산업은 전 세계적 불황에도 불구하고 수요를 지속적으로 창출하는 미래유망산업으로 위상을 넓혀가고 있습니다. 특히 새로운 소비 트렌드 부상과 신흥시장의 발전 가능성으로 앞으로의 성장이 더욱 기대되는 분야입니다.

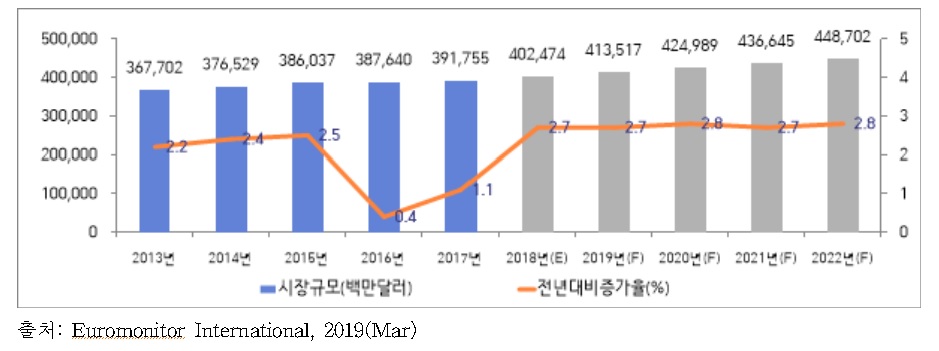

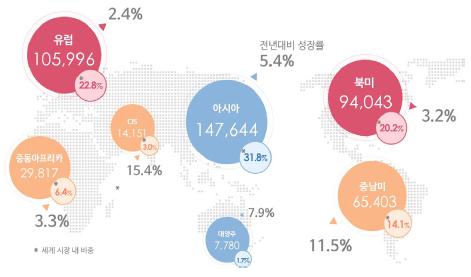

Euromonitor 자료에 의하면 2017년 세계 화장품 시장규모는 3,918억 달러로 전년대비 1.1% 증가하였습니다. 화장품 선진시장인 북미·유럽에서의 재정위기 등으로 2016년 화장품 산업의 성장이 다소 둔화되었지만 2017년을 기점으로 다시 반등하는 추세입니다. 향후 2022년 세계 화장품 시장규모는 4,487억 달러로 꾸준한 증가세를 보일 것으로 전망됩니다.

|

|

<세계 화장품 시장규모 및 증가율> |

글로벌 화장품 시장을 권역별로 분석하면, 유럽과 북미의 선진시장은 세계시장의 43%를 차지하며 시장을 선도하고 있으며, 천연성분과 바이오기술을 활용한 주름개선 등 기능성 화장품의 개발 및 소비가 확대되는 한편, 가격 및 브랜드 뿐만 아니라 천연원료, 친환경적 제조과정을 고려한 지속가능한 사회적 영향도 소비자 구매시 중요한 고려요인으로 부상하고 있는 시장입니다.

한편, 신흥시장의 경우 중국, 인도 등을 포함한 아시아를 중심으로 시장이 확대되고 있으며, 특히 중국의 경우 최근 5년 연평균 6.3%의 성장세를 기록하며 글로벌 화장품 산업의 성장을 견인하고 있습니다. 동 시장은 신흥국의 경제성장으로 인한 중산층 확대 및 여성 사회활동 확대로 다양한 계층의 화장품 소비구매력이 확대되고 있으며, 사회적 위생기준 제고로 목욕용품, 향수류에 대한 수요증가, 일반인의 메이크업과 스킨케어가 일상화되면서 화장품이 사치재에서 필수재로 변화하고 있습니다.

|

|

<2017년 권역별 화장품시장(백만달러)> |

출처: Euromonitor International

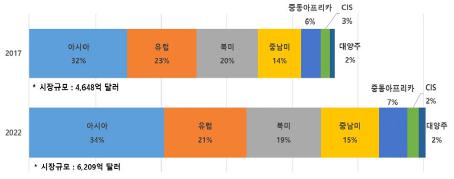

2017년을 기준으로 글로벌 시장점유율 31.8%로 가장 높은 아시아는 높은 성장세에 힘입어 2022년에는 34%로 증가함에 따라 세계 최대의 위치를 강화할 전망이나, 각각 22.8% 및 20.2%로 2위 및 3위를 차지한 유럽 및 북미시장은 화장품의 일상화로 인한 추가 수요 증가에 한계가 있음에 따라 2022년에는 각각 21% 및 19%로 글로벌 시장점유율이 감소할 것으로 예측됩니다. 한편, 중남미, 중동 및 아프리카의 경우 신흥시장으로 외모에 대한 관심증대, 위생 관념의 확산, SNS사용의 확대로 인해 화장품 사용인구가 계속해서 증가할 여지가 있음에 따라 2022년까지 증가할 전망입니다.

|

|

<권역별 화장품 시장점유율(2017년)과 전망(~2022년)> |

출처: Euromonitor International, 2018(July)

(3) 화장품 ODM 시장 특성 및 동향

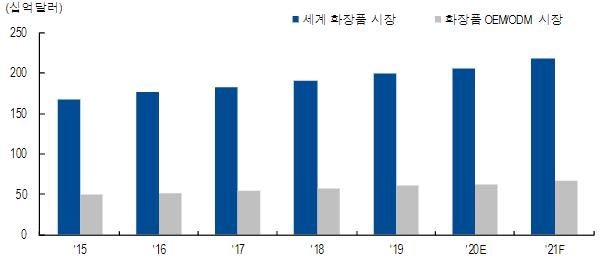

Euromonitor 및 NH투자증권 리서치본부의 분석에 의하면 OEM·ODM 시장의 비중은 글로벌 전체화장품 시장의 약 30%로 추정되며, 2020년 세계 OEM·ODM 시장 규모는 한화로 약 70조원에 달할 것으로 예상됩니다. 또한, 화장품 OEM·ODM 수요가 지속적으로 증가하면서 2019년에서 2027년까지 연평균 5.7%씩 증가할 것으로 예상됩니다.

한국은 세계 OEM·ODM 시장 점유율의 14%를 차지하고 있는 글로벌 화장품 제조 강국으로 국내의 OEM·ODM 산업규모는 국내 화장품 시장의 약 40% 수준이며, 2012년 32.8%에서 7%이상 증가한 바 있습니다.

|

|

<전세계 화장품 및 OEM·ODM 시장규모> |

출처: Euromonitor International

미국의 시장정보 컨설팅 기관인 코히어런트 마켓 인사이트(Coherent Market Insights)가 공개한 '제품유형/포장/충진기술/브랜드/지역별 글로벌 화장품 OEM·ODM 마켓' 보고서에 따르면 인디 브랜드에서부터 전통적인 화장품 브랜드, 그리고 PB(자가상표 브랜드)에 이르기까지 화장품 OEM 및 ODM에 대한 수요는 지속적으로 확대될 전망입니다. 위 보고서는 빠르게 성장하고 있는 한국의 화장품 시장을 예로 들며, 아시아 및 태평양시장이 2027년까지 글로벌 화장품 OEM·ODM 시장에서 가장 높은 성장률을 기록할 수 있을 것으로 내다봤습니다.

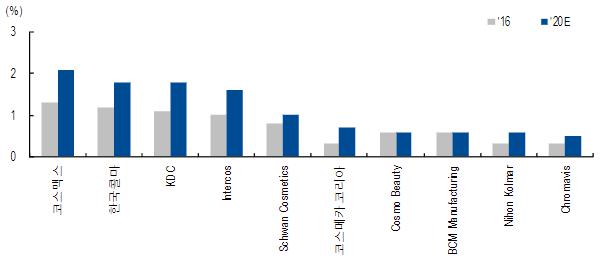

특히, 최근 급성장하고 있는 해외의 OEM·ODM과 비교할 때, 다양한 품목을 아우를 수 있는 기술력과 생산력 측면에서 아직까지 국내 업체들이 우위에 있다고 할 수 있으며, 현재의 세계 시장규모와 주요 기업들의 시장점유율을 고려할 때 국내 OEM·ODM 기업들의 경쟁력 우위는 당분간 유지될 것으로 기대됩니다.

|

|

<글로벌 주요 화장품 OEM·ODM 점유율 변화 추정> |

출처: Euromonitor International, NH투자증권 리서치 본부

국내 OEM·ODM의 성장배경으로는 IMF경제 위기시 화장품 유통회사들이 제조를 아웃소싱으로 전환하면서 화장품 수탁제조회사에게 기회가 등장한 후, 2003년부터 제조기술 없이 자본 및 유통망만을 가지고 대거 등장한 브랜드샵이 OEM·ODM에 생산을 전량 아웃소싱함에 따라 기술력과 생산력을 지닌 OEM·ODM 기업이 동반성장하는 계기로 작용하였습니다. 또한, 새로운 유통흐름을 이끈 중저가 중심 브랜드숍의 등장이 가능했던 것도 OEM·ODM 산업이 자리잡고 있었기 때문이며, 브랜드숍의 확대가 OEM·ODM산업의 성장을 이끈 또 하나의 요인이 되었습니다. 화장품 생산 아웃소싱 추세에 발맞춰 빠른 속도로 연구개발과 생산, 마케팅, 판매 등 전문영역이 강화됨에 따라 OEM·ODM 전문기업들이 증가하기 시작하였습니다. 이러한 OEM·ODM 전문기업은 차별적인 기술력과 제품력, 상품카테고리, 시장 대응 능력을 바탕으로 본격적으로 중국 화장품 OEM·ODM에 진출하여 성장을 가속화하는 한편, 높은 기술력을 발판으로 글로벌 OEM·ODM시장에서의 시장점유율을 빠르게 늘려갔습니다(화장품 OEM?ODM 기업의 성장과 산업적 역할. 대한화장품 학회지).

연예인이나 특정 부유층 이외에도 밀레니얼 세대와 온라인을 이용한 인플루언서들에 따라 빠르게 트렌드가 변하는 상황에서, 신제품 주기가 빨라지고 제품도 다양화하면서 화장품 시장은 동반성장의 동력을 OEM?ODM 업체로부터 얻고 있으며, 빠른 트렌드 변화에 대응할 수 있는 제품의 생산능력이 있는 OEM?ODM 업체는 높은 성장성이 유지될 것으로 기대됩니다. 또한, 온라인과 모바일로의 전환이라는 큰 흐름 가운데 H&B스토어, 홈쇼핑, 멀티브랜드숍 등 다양한 채널에서 화장품 판매가 활발하게 이루어지고 있으며, 유통채널의 다각화는 다양한 콘셉트의 제품을 생산할 수 있는 OEM·ODM 업체에 기반하고 있습니다. OEM·ODM 업체들의 성장과 유통채널의 다각화는 벤처기업들의 시장진입이 용이한 환경을 유지해주는 한편 시장 성장을 유지시켜주고 있으며, 다시금 OEM·ODM 업체들의 성장을 가져오게 되는 계기가 될 것으로 기대됩니다.

국내 OEM·ODM 산업의 발전은 화장품 산업의 지형을 바꾸는 역할을 하며 화장품업계 전체의 성장으로 이어지고 있습니다. 화장품 OEM·ODM 기업들은 그동안 연구개발과 제조분야 전문화를 통해 국내 화장품 시장의 경쟁구도를 기술주도형 경쟁으로 이끄는 역할을 수행해 왔습니다. 단순 임가공 형태에서 개발 중심 시스템으로 변모했으며, 의약품과 건강기능식품까지 영역을 확대하며 토털 뷰티 연구개발 생산 전문분야로 발전하고 있습니다. 유통시장의 변화와 빠르게 변화하는 소비 트렌드에 맞추기 위한 브랜드 기업들의 아웃소싱과 맞물려 기술력과 생산 효율성을 갖춘 기업으로의 위치를 공고히 해가고 있는 것입니다.

(다) 국내외 산업 트렌드

(1) 맞춤형 화장품 도입

식품의약품안전처는 2019년 8월 맞춤형 화장품 판매업에 대한 세부 운영방안 등을 주요 내용으로 하는 화장품법 개정안을 입법 예고하였으며, 2020년 3월부터 해당 개정안에 맞게 맞춤형 화장품 제도를 실시했습니다. 이에 따라 화장품을 덜어서 소분하거나 다른 화장품 내용물을 혼합하여 판매할 수 있는 맞춤형 화장품 사업이 본격적으로 도입되었습니다.

식약처는 개인의 피부 특성을 고려한 맞춤형 화장품이 소비자의 다양한 니즈를 충족할 수 있을 것으로 전망했으며, 맞춤형 화장품이 새로운 일자리를 창출하여 국내 화장품 산업에 긍정적인 역할을 할 것으로 기대하고 있습니다.

(2) 화장품 유통채널의 트렌드 변화

2000년대 초반에는 원브랜드숍이 국내 화장품 유통 채널에서 높은 비중을 차지했으나, 최근에는 유통 환경 및 소비패턴의 변화에 따라서 점포 수가 급격히 줄어들고 있습니다. 이러한 변화의 이유로는 H&B 스토어의 성장과 온라인 채널의 확대가 주요한 요인이라고 판단됩니다.

특히 국내 화장품 업계는 소셜네트워크서비스(SNS)를 주요 판매 채널로 활용하고 있습니다. SNS를 단순한 제품 홍보 플랫폼으로 이용하는 것에 끝내지 않고, 제품의 개발 단계부터 최종 판매까지 전 과정에서 SNS 운영하는 방식이 점차 증가하고 있으며, 이는 실제로 매출 확대와 고객 유입에도 긍정적인 효과를 주고 있습니다.

(3) OEM 및 ODM 업체의 지속적인 성장

최근 코로나19의 확산과 국제 무역과 관련하여 불확실성으로 화장품 산업도 약세를 보였으나, 국내 화장품 OEM 및 ODM 업체는 실적 방어에 상대적으로 선전한 것으로 나타났습니다. 2018년 국내 상장 화장품 기업 34개소의 경영성과 분석 결과, 전체 매출액은 전년 대비 8.4% 증가한 13.2조원으로 나타났으나, 영업이익(1.5조원)이 전년대비 4.8% 감소하면서 수익성이 다소 하락했습니다. 반면, 국내 대표 OEM 및 ODM 업체인 한국콜마와 코스맥스의 매출액(개별기준)은 각각 8,917억원(전년대비 +30.8%)과 6,791억원(전년대비 +28.6%)으로, 두 자릿수 성장률을 기록하면서 전체 화장품 업계의 성장을 견인했습니다.

최근 화장품의 판매채널이 다양해짐에 따라 중소 화장품 업체의 시장 진출이 용이해졌으나, 대부분은 자체 생산시설을 갖추고 있지 않기 때문에 국내 OEM 및 ODM 업체에 위탁생산을 하고 있습니다. 이처럼 화장품 산업에서의 유통채널의 변화와 브랜드 다양화로 위탁생산업체의 필요성은 점점 확대될 전망입니다.

(라) 경기변동의 특성

아름다움에 대한 추구, 여성 경제활동 인구의 증가, 남성, 유아 등 소비 계층의 확대에 힘입어 글로벌 경제위기에도 불구하고 화장품 시장은 계속 증가하는 추세입니다. 향후 화장품시장은 소비자 구매패턴 변화에 대한 신속한 대응, 다양한 유통채널의 확장, 한류효과로 인해 해외 소비자의 지속적인 증가 등으로 안정적인 성장세를 이어갈 것으로 예상됩니다.

화장품 산업은 과거에는 경기변동에 민감하고 시장의 진입장벽이 비교적 낮아 경쟁이 치열하고, 소비자의 소득수준 및 공급망의 글로벌화 등과 밀접한 상관관계를 나타낸다는 특성을 보였습니다. 그러나 2009년 글로벌 금융위기 이후 화장품에 대한 인식이 사치재에서 필수 소비재로 진화하면서 식품산업과 비슷하게 경기 비탄력적인 민감도를 지니고 있는 것으로 나타나고 있습니다.

화장품이 경제성장과 더불어 사치성 소비재가 아닌 필수 소비재가 됨에 따라, 합리적 소비와 접근성 높은 판매채널에 대한 선호가 모든 소비자에게서 강하게 나타나기 시작했습니다. 스마트 기기로 접속이 가능한 YouTube나 App을 통하여 홍보영상 및 제품 정보를 제공하여 젊은 소비계층의 지지를 얻는 것이 매출액에 영향을 미치는 요인으로 작용하고 있습니다. 패션트랜드에 민감한 소비자가 주요 고객인 산업의 특성으로 인해 상품의 수명주기가 짧고, 상품의 종류가 매우 다양한 특성을 가지고 있으므로 이를 한데 모은 오픈마켓의 중요성이 더욱 커지고 있습니다.

(마) 자원조달 상황

과거에는 화장품의 주요 원료로 합성화합물이 주를 이루었으나, 현재에는 화장품 안전성에 대한 엄격한 관리, 천연·기능성 화장품에 대한 수요 증가로 인해 환경 친화적인 자연 유래 천연성분을 가진 화장품 원료의 수요가 증가하고 있습니다. 당사는 기존 합성화학물를 대체할 수 있는 원료를 자체 연구소에서 연구하고 있습니다.

화장품 원료는 특히나 기술력이 축적된 원료에 대한 수요가 많기 때문에 수입산 원료에 대한 수요가 꾸준히 증가하였습니다만, 2011년을 정점으로 수입산 원료의 비중이 감소하고 있으며, 이는 최근 우리나라 원료기업들의 기술 수준 향상으로 인해 국내에서 조달하는 원료의 비중이 점점 높아지고 있기 때문입니다.

또한, 화장품 산업에서 매우 높은 비중을 차지하는 것은 용기, 포장재 등 부자재로서, 당사는 새로운 개정안인 자원재활용법에 적용할 수 있는 부자재를 조달할 수 있도록 준비하고 있습니다.

(바) 경쟁상황

화장품 시장은 국내 고가브랜드와 수입화장품간의 경쟁, 오프라인, 온라인 및 홈쇼핑 등 유통채널간의 경쟁, 성장성이 높은 유통채널을 선점하기 위한 경쟁, 브랜드샵간 경쟁 및 H&B스토어와의 경쟁 등 다양한 경쟁 양상을 보입니다. 또한, 이러한 경쟁이 전체적인 화장품 시장의 성장에 따라 함께 확장되어 브랜드간 제품 할인경쟁, 마케팅 경쟁, 해외시장으로의 경쟁확대 등으로 이어져 업계의 경쟁은 더욱 치열해지고 있습니다.

<화장품 제조업소수 및 판매업소수 현황>

|

구분 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

제조업소 수 |

1,750 |

2,017 |

2,033 |

2,069 |

2,328 |

|

제조판매업소 수 |

4,853 |

6,422 |

8,175 |

10,079 |

12,673 |

|

생산업소 수 |

2,735 |

3,840 |

4,961 |

5,826 |

6,487 |

|

품목 수 |

101,362 |

105,318 |

146,214 |

125,766 |

124,560 |

출처: 2019 화장품 산업 분석보고서, 한국보건산업진흥원

공급 측면에서도 화장품 시장은 별도의 시장 진입을 위한 높은 수준의 허가가 따로 없는 완전 경쟁 시장입니다. 2018년 식품의약품안전처에 따른 국내에 등록된 화장품 제조업소 수는 2,328개소이며, 생산실적 보고 업체 중 실적이 있는 업소 수는 6,487개소로 전년대비 661개소가 증가했습니다. ‘화장품법’ 개정에 따라 생산실적 보고 대상이 제조업체에서 제조판매업체로 변경됨에 따라 ‘위탁하여 제조한 화장품을 유통.판매하는 업체’가 실적보고 대상으로 추가되면서 2012년 이후 생산실적이 있는 업소는 꾸준히 증가하는 것으로 보입니다. 또한, 전세계적으로, SNS 및 온라인 유통채널의 발달에 따라 벤처 화장품 브랜드의 성장이 확대되며 국내를 넘어 전세계적인 완전 경쟁 시장으로 확대되고 있는 것으로 판단됩니다.

(사) 규제상황 및 산업지원정책

화장품 산업과 관련하여 정부는 소비자의 안전과 관련해서는 규제를 강화하는 반면, 화장품 산업의 발전을 위해 화장품 산업 육성정책을 시행하고 있습니다.

2019년 12월 개최된 식약처의 화장품 정책설명회 자료에 의하면, 인체에 직접 적용되는 제품의 식약처 이관 관리, 맞춤형 화장품 판매업 신고제 도입, 알레르기 유발 성분 표기 의무화, 영유아 및 어린이 대상 화장품 보존제 함량 표기 의무화, 영유아 및 어린이 대상 화장품 안전성 자료 작성 의무화 등 화장품 소비자 범위의 확대 및 안전성에 관한 규제 강화를 계속 이어갈 전망이며, 이를 위해 화장품 정기 감시, 화장품 자율 점검제 및 현장 감시를 통해 상시 감시시스템을 운영한다는 방침입니다.

한편, 정부에서는 K뷰티 화장품 산업 발전을 위해 2022년까지 우리나라가 세계 3대 화장품 수출국가로 도약할 수 있도록 화장품 산업을 집중적으로 지원키로 했습니다.

첫째로, 화장품 기초소재 및 신기술 연구개발 확대를 통해 국내 기술 수준을 세계 수준 대비 86.8%에서 2030년까지 95%까지 달성하고, 일본 원료수입 비중도 23.5%에서 2022년까지 18%로 낮출 계획이며, 항노화 물질을 개발하는 한편, 피부에 존재하는 미생물을 조절해 민감성 피부 개선 화장품을 만들기로 했습니다. 둘째로, 화장품 규제 시스템을 국제기준에 맞출 수 있도록 개선할 예정이며, K-뷰티 홍보관 및 대규모 박람회의 신설을 통해 K-뷰티 브랜드의 경쟁력을 높일 계획입니다. 셋째로, K-뷰티 클러스터를 구축 및 원스톱 화장품 종합 지원센터의 운영을 통해 글로벌 인력을 양성하고, 많은 해외 연수생을 위한 프로그램도 마련할 예정입니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

당사는 2011년 2월 16일에 기초화장품, 메이크업. 헤어, 바디케어, 기능성 화장품 및 바이오 화장품을 제조 및 연구개발하기 위한 목적으로 설립되었으며, 2014년 12월에는 국제 우수 화장품 제조 및 품질관리 기준 업소 ISO22716 인증을 취득하여 우수한 제품을 생산하는 데 앞장서고 있습니다.

당사는 연구소 인력 채용에 집중하여 제품 연구 및 개발에 끊임없는 노력을 기울이고 있습니다. 또한, 제조시설을 최적의 상태로 관리하고 있으며, 이에 따라 최적의 제품을 테스트 및 생산할 수 있는 환경을 갖추고 있습니다. 이러한 기술력 및 생산환경을 기반으로 일본, 베트남, 필리핀, 태국, 인도네시아, 그리고 유럽 등의 해외 수출을 하고 있으며, 특히 동남아 시장과 같이 성장 여력이 높은 시장에서 적극적인 해외시장 개척을 위해 노력하고 있습니다.

당사가 보유하고 있는 경쟁력은 다음과 같습니다.

첫째, 자체적인 R&D 능력입니다.

당사의 안태우 대표는 라미 화장품 기업부설연구소, 코스맥스 기업부설연구소, 도도화장품 연구소장 및 공장장등의 경력을 지나오며 본인만의 화장품 기술개발역량을 쌓아왔습니다. 그것을 바탕으로 당사의 자체적인 전문개발역량을 강화하기 위하여 2010년 기업부설연구소를 설립하였습니다.

기업부설 연구소는 스킨케어, 메이크업을 보다 세분화하여 베이스 메이크업과 헤어케어 및 하우스홀드 제품을 연구하는 생활건강 파트를 신설하고 보다 집중적인 연구를 하고 있으며, 그 성과로 미국의 H.E.B 사에 남성용 헤어케어 약 20종과 베이비 라인 약 20여 종을 PB 브랜드로 런칭할 계획에 있습니다. 또한, 필리핀 시장에서 좋은 반응을 보여 주방세제, 세탁 세제, 마우스 워시 제품을 출시할 예정입니다.

저희 연구원은 연구개발 뿐만 아니라 생산 노하우와 마케팅 능력을 높이기 위해 정기적으로 생산 및 마케팅에 대한 교육을 통하여 고객사에 영업 및 연구개발에 대한 상담을 직접 할 정도로 다양한 능력을 배양하고 있습니다. 또한, 정기적으로 Lab. 세미나를 통하여 학술적인 연구와 실험 능력을 키우고 있습니다.

<모든 분야의 제조연구가 가능한 R&D센터>

|

설립연도 |

2010년 기업부설 연구소 인가 승인 |

|

조직구성 |

R&D 연구원 7명, 제품 기획/디자인 3명 |

|

자체 R&D능력 |

- 각종 화장품 제조 처방전(Recipe) 및 제조 기술 30,000여종 보유 - 스킨 케어, 베이스 메이크업, 포인트 메이크업, 클렌징, 마스크시트 등 일반 화장품 및 기능성 화장품, 유아화장품, 남성화장품, 헤어/바디 코스메틱등 화장품 모든 분야의 연구개발 및 제조 가능 - 유행에 발 빠르게 대응할 수 있는 기민함 - 충분한 생산 능력 - 원료물질에 대한 R&D 능력 |

둘째, 글로벌 기준에 맞는 생산 및 품질 관리 시스템을 보유하고 있습니다.

당사는 ISO-GMP / ISO 22716(화장품 국제표준) 인증을 보유하고 있는 기업입니다. 또한, 한국 6대 홈쇼핑과 세포라 및 월마트 등의 글로벌 기업의 검사를 통과하고 자체 개발 생산한 화장품을 공급할 수 있는 기업이기도 합니다.

가장 주목할만한 성과로는 미국 FDA의 검사를 합격하여 미주 시장에 화장품을 생산/납품할 수 있는 자격을 얻음에 따라, 미국 시장에서 교민뿐 아니라 미국의 대형 유통사에 벤더를 통하지 않고 직접 유통할 수 있는 교두보를 만들었으며, H.E.B, 월마트, 아마존 등에 직접 무역을 하는 성과를 이루어 내고 있습니다. 현재 당사는 유럽시장 진출을 위하여 CPNP 인증을 얻기 위한 과정에 있으며, 향후 글로벌기업으로 성장해 나갈 발판을 마련해 나가고 있습니다.

세번째, 다양한 수요에 대응할 수 있는 생산 인프라의 구축입니다.

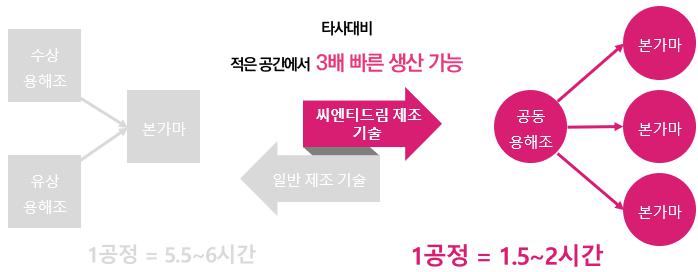

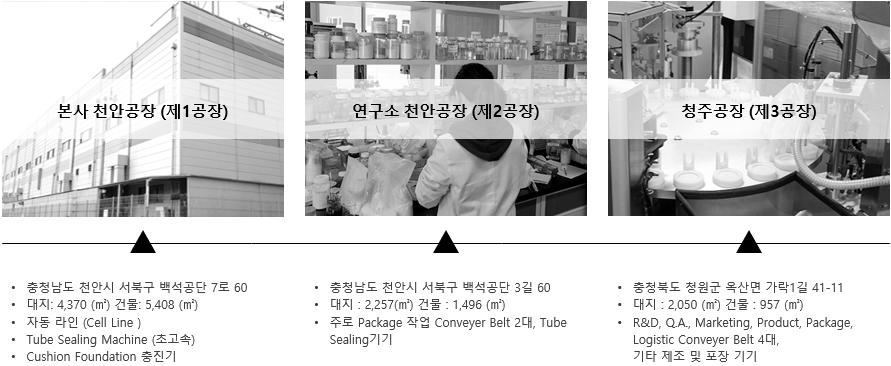

당사는 ISO-GMP, CGMP 인증을 받은 국내 TOP 20 수준 생산규모의 화장품 제조라인을 보유하고 있습니다. 천안 소재 2개, 청주 소재 1개, 총 3개의 최신식 시설로, 제품의 설계, 제조, 포장, 보관 및 출하를 안정적이고 향상된 품질로 운영합니다. 일 530,000개의 제품 생산이 가능하며 이와 같은 생산능력은 당사의 효율적 제조기술 덕분입니다. 공동 용해조 -> 본가마 형식의 당사 제조기술은 1공정당 5.5~6시간이 소요되는 일반 제조라인 기술에 비하여 1공정당 1.5~2시간을 절약하게 해주며, 공간대비 효율적인 생산 시스템의 구축을 가능하게 합니다.

|

|

<당사의 효율적 제조기술> |

효율적인 생산능력뿐만 아니라 처방을 생산시스템에 맞춘 천연 화장품의 개발을 통하여 미국시장에 진출하게 되는 성과를 이루었습니다. 또한, 앞으로 세계시장은 저가에 대한 니즈가 점점 높아질 것으로 예상됨에 따라 색조와 스파우트의 결합을 업계 최초로 접목하였고, 이에 대해 많은 노하우를 쌓아가고 있습니다. 실제로 이를 “STIMMUNG”이라는 자사의 색조 브랜드와 “LOVLUV”라는 기초브랜드에 접목하여 세계시장 특히 일본과 동남아 그리고 러시아 시장에서 매우 큰 성과를 이루고 있습니다.

(나) 회사의 성장과정

(1) 설립기 (04년~09년)

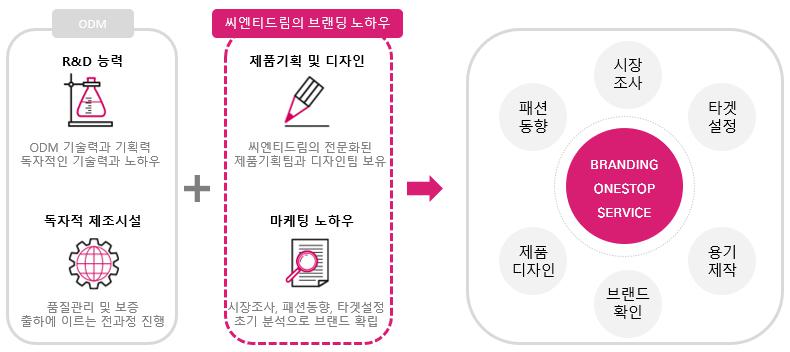

당사는 2004년 ”새론화장품“으로 설립되었습니다. 그 후 2009년에 ”씨엔티드림”으로 사명을 변경하면서, 화장품 브랜드 제품 기획, 디자인, 그리고 생산까지 가능한 One-Stop Total Cosmetic Service 회사로 성장할 것을 당사의 중장기 비전으로 설정하였습니다. 당사의 안태우 대표가 회사 설립 전부터 발전시켜온 ODM 기술 및 노하우와 당사의 전문 상품기획팀 및 디자인팀이 수년간의 경험을 바탕으로 축적한 브랜딩 노하우가 당사의 핵심역량이 되었으며, 이러한 역량을 바탕으로 당사는 인지도가 낮은 사업 초기임에도 불구하고 롯데홈쇼핑과 같은 우량 고객처에 납품을 시작하는 성과를 낼 수 있었습니다.

|

|

<당사의 One-Stop Total Cosmetic Service> |

(2) 성장기 (10년~13년)

당사는 2010년 그간의 연구개발 노력과 향상된 브랜드 파워로 2010년 GS홈쇼핑 및 CJ오쇼핑에 납품을 시작하였고, 당해 7월엔 베트남과 미국에 수출을 시작하였습니다.

수주를 성공하게 되면서 늘어나는 납품물량을 소화하기 위해 2011년 청주 공장(대지: 2,050㎡, 건물: 1,108㎡)을 준공하였습니다. 이후 NS홈쇼핑 및 홈앤쇼핑, 대만 홈쇼핑 등 여러 홈쇼핑에도 납품계약을 성공시키면서, 당사는 급속도로 성장하기 시작하였습니다. 늘어나는 수주물량에 대응하는 생산능력을 갖추기 위해 2013년 천안 공장(대지: 2,267㎡, 건물: 1,496㎡)을 증설하였으며, 회사가 장기적으로 지속가능한 성장을 이룩하기 위해선 독자적인 연구개발능력이 필수적이라고 판단하여 천안 기업부설연구소를 설립했습니다.

|

|

<당사 공장 현황> |

당사는 초기 국내 7대 홈쇼핑사를 통하여 성장할 수 있었으며, 성장하는 ODM 시장하에서 점차 해외시장에 진출하고 다양한 제품군으로 사업을 확장할 목표를 가지게 되었습니다.

(3) 도약기 (14년~현재)

당사는 성장기 이후 국내시장 뿐만 아니라 글로벌시장에 진출하기 위해서 2014년 국제우수화장품 제조 및 품질관리 기준 업소 인증(GMP 인증/ISO 22716인증)을 받고 해외사업부를 신설했습니다.

또한, 다국적 니즈를 충족하기 위한 다양한 제품라인업을 구축하기 위해 하기와 같이 제품연구개발활동을 꾸준히 지속해오고 있으며, 지속적인 공정효율화를 통해 생산성을 향상시킴에 따라 현재 마스크 시트와 스파우트 파우치 라인을 제외한 일반 기초화장품 기준 월 1,325만개의 제품을 생산 가능하며, 화장품 포장 인프라가 우수한 천안 공업단지의 특성상 아웃소싱을 통해 생산능력을 유동적으로 조절 가능하여 향후 증가할 수 있는 글로벌 수요에 대응할 수 있는 능력을 갖추었습니다. 특히, 스파우트 파우치를 이용한 저가 화장품의 시대를 여는 독보적인 화장품 회사입니다.

<당사의 제품연구 개발활동>

|

항목 |

비고 |

|

튼살개선 및 예방용 화장용 조성물 |

특허 제10-1426415호 |

|

젤 형태의 피부 클렌저 조성물 |

출원 번호 2015-0015116 |

|

해양 식물 연구 |

기업부설 연구소 인정 (한국산업 기술진흥협회장) 국내 동해안 해양 식물 약 120여 종에 대해 라이브러리 구축 국내 해양 식물을 이용한 주름, 미백, 항산화 Activity Assay 완료 |

|

곡물 및 약술 연구 |

화장품 및 클렌저, 샴푸 등에 대한 제조 Know-How 전통 약술 제조법을 활용한 화장품 제조 Know-How |

|

기능성 화장품 허가 등록 |

주름 방지, 자외선 차단, 미백 등의 기능성 썬크림 3중 기능성 비비크림, 썬 스프레이, 썬 팩트, 썬 밤 등의 주름 및 미백 기능을 갖춘 기타 기능성 제품 연구 |

(다) 국내 경쟁현황 및 점유율

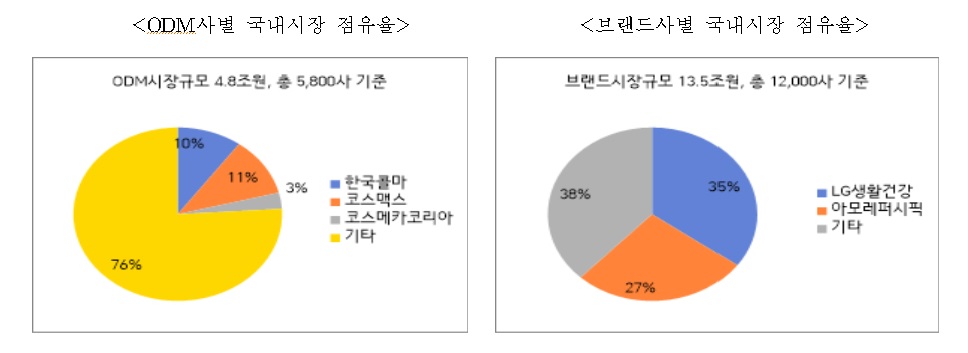

한국의 화장품시장 중 브랜드 시장은 LG생활건강, 아모레퍼시픽의 2개사가 63%를 차지하고 있습니다. ODM 시장의 경우 시장규모는 약 4.8조원으로 1조원대의 매출을 기록하는 한국콜마, 코스맥스의 2개사가 각각 10%와 11%의 시장 점유을을 차지하고 있고, 코스메카코리아가 약 2천억원대의 매출, 코스온이 약 1천억원대의 매출을 보이고 있으며, 당사 및 나우코스 등이 약 200억원대의 매출로 당사의 시장점유율은 약 0.42%(종합화장품 ODM기준)에 해당합니다. 최근에는 유통채널의 확대(온라인·멀티브랜드샵 증가) 및 ODM 제조방식 발달로 화장품 산업 진입장벽이 낮아지면서 신규 중소 브랜드가 급증하고 있는 상황입니다.

|

|

출처: 국내외 화장품 산업 동향, 한국무역보험공사, 2019(April) |

마스크시트를 주로 생산하는 ODM 업체로는 이시스, 엔코스가 약 800억대의 매출을 보이고 있으며, 제이준과 봄비를 생산하는 ODM 업체는 약 2천억대의 매출을 올리고 있지만 주로 중국을 상대로 발생한 매출이어서 안정적인 매출의 실적을 올리고 있지 못하고, 제품군이 마스크 시트로 한정되어 있습니다. 한편, 이츠한불, 코리아나 등은 브랜드 회사이지만 지금은 거의 대부분 공장을 가진 브랜드 회사들도 ODM을 병행하고 있기 때문에, ODM 시장에서의 경쟁상황은 ODM(OEM) 전문회사로서의 규모를 살피는 것이 보다 객관적입니다.

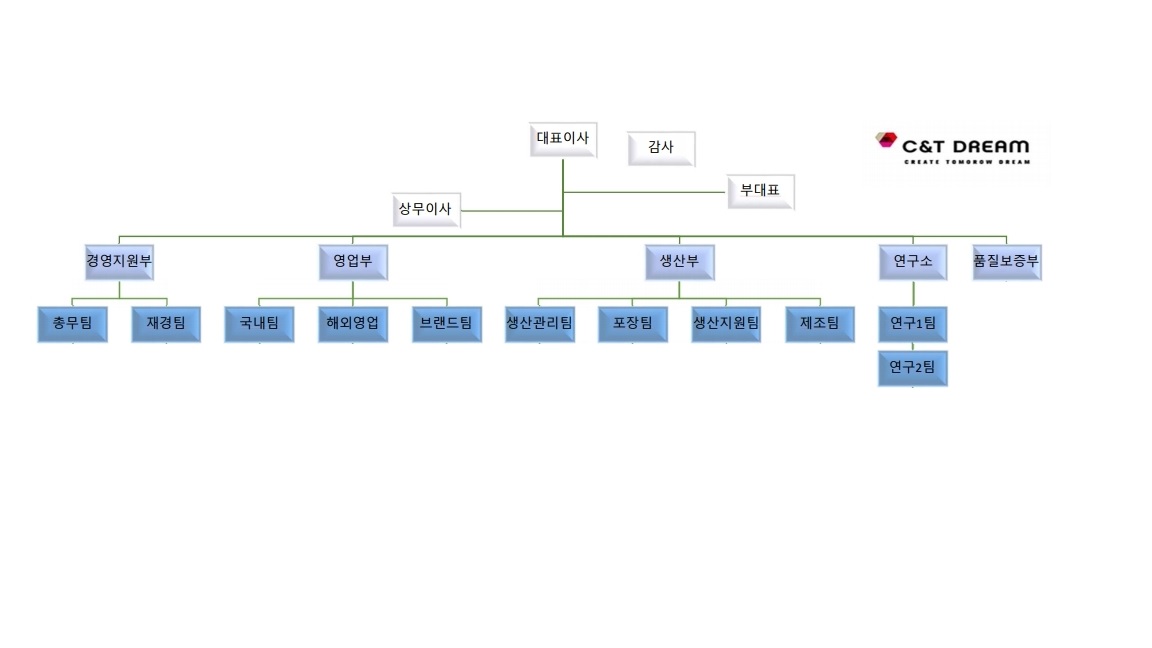

(마) 조직도

|

|

조직도 |

2. 주요 제품 및 원재료 등

가. 주요 제품 등의 현황

| (단위 :백만원 ) |

| 매출유형 | 품 목 | 매출액(비율) |

|---|---|---|

| 국내 | 화장품 외 | 8,271(76.76%) |

| 수출 | 화장품 외 | 2,504(23.24%) |

| 합 계 | 10,775(100.0%) | |

나. 향후 매출액의 변동에 영향을 줄 것이라고 인정되는 사항

ODM사업은 국내의 매출 기반을 근거로 향후 해외로의 수출을 점차 확대해 나가고자 하고 있으며, 브랜드사업은 STIMMUNG과 BT21의 콜라보레이션 제품의 계약으로 일본에서 초도 100만개(한화 약 23억원)의 발주가 하였으며, 동남아 및 러시아에서도 활발하게 샘플을 진행 중에 있습니다. 브랜드사업은 이익이 높은 제품으로 향후 당사의 매출 및 이익에 큰 기여를 할 것으로 판단됩니다.

|

주요 요소 |

내용 |

매출에 미치는 영향 |

|

신제품 출시 |

당사의 브랜드 컨셉을 보여줄 수 있는 스킨케어 스페셜 및 기타라인 강화 |

1. 새로운 제품에 따른 신규 소비자 유입으로 매출 확대 가능 2. 함께 사용 시 기존 제품의 효과 또는 두 제품의 효과를 극대화 할 수 있는 제품 기획으로 기존 제품 매출 확대와 신규 제품 매출 확대 견인 기대 |

|

유통채널 확대 |

1. 기존 유통 판로의 성장에 따른 매출 확대 2. 국내 네일샵 제품 공급 계약 체결 중으로 매출 증대가 예상되고 있으며, 추가로 미니소, 미니소글로벌, GS25(LG 생활건강), 콜라보, 라인(네이버)과 계약 중, 무신사(온라인), 스노우차이나(중국독점권,온라인/오프라인)등 지속적인 수출 및 국내, 온라인 계약 및 발주를 진행 |

1. 매장확대에 따라 소비자 접점 및 매출 확대 가능 2. 국내 콜라보 제품을 통한 고객 유치 증대 |

|

해외시장 확대 |

1. 기존 진출 국가 유통망 확대 2. 협력사와 함께 동남아시아 시장 등 성장잠재력 높은 시장 마케팅 강화 |

1. 매출처 다변화에 따라 매출의 외형 확대 효과기대 2. 높은 성장잠재력을 지닌 동남아 화장품 시장을 공략함으로써 인지도 제고, 매출 증대 및 글로벌 브랜드로의 성장 효과 예상 |

2. 주요 제품 및 서비스

당사의 품목별 주요 제품은 다음과 같습니다.

(단위 : 백만원)

|

품목 |

주요상표 |

주요제품 |

생산(판매) 개시일 |

매출액 (비율) |

제품 설명 |

|

기초 화장품 |

ROJUKISS | 로쥬키스 아크네 스팟리스 세럼 외 |

17년 10월 31일 |

249 (2.3%) |

모든 피부에 적합한 촉촉한 세럼 |

| 아이썸코리아 | 베스트코리아 플랑크톤 콜라겐 세럼 외 | 15년 11월 30일 | 188 (1.7%) |

모든 피부에 적합한 촉촉한 세럼 | |

|

엔코스 |

메디힐 힐센스 외 |

17년 11월 30일 |

582 (5.4%) |

건조하고 각질이 잘 일어나는 혈색업는 입술 보습, 은은한 발색을 위한 젤 타입 에센스 |

|

|

본느 |

터치인솔 노 포어블럼 레드니스 코렉팅 베이스 외 |

19년 10월 31일 |

824 (7.6%) |

울퉁불퉁 피부 굴곡을 꼼꼼하게 메어주어 실크처럼 부드럽고 매끈한 피부결을 완성해주는 모공 프라이머 |

|

| 그린글로우 | 트리 헛 슈가립 버터 외 | 22년 11월 25일 | 1,059 (9.8%) |

모든 피부에 적합한 촉촉한 세럼 외 | |

| IFACE INC | 엑스트라 글로우 페이스 크림 외 |

21년 03월 29일 |

297 (2.8%) |

히알루론산, 나이아신아마이드, 비타민C가 풍부하게 함유되어 콜라겐 생성을 촉진하고 잔주름의 가시성을 줄여 피부 탄력 개선에 도움을 주는 크림 외 | |

| UNITED NATURAL FOODS WEST INC |

살리실릭 애씨드 로션외 |

21년 06월 24일 |

261 (2.4%) |

부드럽게 각질을 제거해 거칠어진 피부를 부드럽고 매끄럽게 해주며, 피부결을 개선하고 수분을 유지하는 데 도움을 주는 로션 외 | |

|

EVER BILENA COSMETICS |

스킨 핏 수딩 젤 외 |

18년 04월 03일 |

1,655 (15.4%) |

외부 자극에 의해 거칠어진 피부를 촉촉하게 진정시키는데 도움을 주는 수딩젤 |

|

|

기타 |

나드리화장품 외 41개 업체 |

- |

1,381 (12.8%) |

- |

|

|

소계 |

- |

- |

6,496 (60.29%) |

- |

|

|

색조 화장품 |

이너프 |

콜라겐파운데이션 |

13년 07월 04일 |

502 (4.7%) |

모든 피부에 적합한 촉촉한 파운데이션 |

|

콜라겐 3in1파운데이션 외 파운데이션 제품 |

18년 10월 25일 |

1,127 (10.4%) |

콜라겐을 함유해 메이크업을 하면서 동시에 피부에 충족시킴 |

||

|

그 외 제품 |

11년 07월 31일 |

175 (1.6%) |

- |

||

|

코리아나 |

에이에이치씨 더블쉴드선쿠션 |

19년 02월 28일 |

13 (0.1%) |

자외선, 적외선, 초미세먼지로부터 피부를 보호하고 식물유래 진정성분 함유하여 수분 진정에 도움을 주는 마일드한 포율러의 수분 로션 타입 선 쿠션 |

|

| 위드미 | 틴톤 올인원 핏쿠션 외 |

17년 03월 31일 |

446 (4.1%) |

탄산수+빙하수로 촉촉함과 쿨링을 더해 빠른 피부진정효과를 주며 탄력과 영양을 동시에 케어해주는 쿠션 | |

| 맥퀸 | 맥퀸 뉴욕 데일리 선크림 외 |

16년 09월 29일 |

116 (1.1%) |

차별화된 피부관리 시스템 약손명가의 노하우가 담긴 리프팅 프로그램을 담은 팩 | |

|

엘케이코스메틱 |

베르가모 골드 스네일 비비크림 외 |

16년 3월 29일 |

296 (2.7%) |

가볍고 자연스러운 커버, 빠른 밀착력과 오랜 지속력, 수분감이 넘치는 물광 피부를 구현하는 비비크림 |

|

|

씨아이티 |

디피시 핑크 아우라 쿠션 외 |

21년 02월 30일 |

20 (0.2%) |

아쿠아 드롭형태로 피부에 닿는 순간 전해지는 신선한 에센스로 보습력을 주며 독자성분인 TRIPLE-T콜플렉스로 볼륨, 톤업, 보습은 높인 쿠션 |

|

|

기타 |

네트코스 외 17개 업체 |

|

1,389 (13.0%) |

|

|

|

소계 |

|

- |

4,084 (37.90%) |

- |

|

|

마스크 시트/ 기능 |

기타 |

이즈앤트리 외 7개 업체 |

- |

195 (1.8%) |

- |

|

소계 |

- |

- |

195 (1.8%) |

- |

|

|

합 계 |

10,775 (100.0%) |

-

|

|||

3. 원재료 및 생산설비

1. 매입 현황

(단위 : 백만원)

|

매입유형 |

품 목 |

구 분 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|

원재료 |

Glycerinee |

국 내 |

116 | 141 | 59 |

|

SF0015Z |

국 내 |

273 | 271 | 121 | |

|

Palmester 3575(MCT) |

국 내 |

229 | 184 | 3 | |

|

Phenoxy ethanol |

국 내 |

44 | 24 | 23 | |

|

기타 |

국 내 |

2,466 | 4,027 | 3,045 | |

|

원재료 합계 |

3,128 | 4,056 | 3,251 | ||

|

부재료 |

용기 |

국 내 |

1,209 | 1,801 | 1,628 |

|

포장재 |

국 내 |

1,029 | 1,627 | 666 | |

|

부재료 합계 |

2,238 | 3,428 | 2,294 | ||

|

외주 가공비 |

프린세스 |

국 내 |

954 | 841 | 933 |

|

엔젤코스메틱 |

국 내 |

79 | 40 | 43 | |

|

기타 |

국 내 |

1,003 | 943 | 790 | |

|

외주가공비 합계 |

2,036 | 1,824 | 1,766 | ||

|

총 합 계 |

국 내 |

7,402 | 9,279 | 7,311 | |

|

합 계 |

7,402 | 9,279 | 7,311 | ||

나. 원재료의 제품별 비중

(단위 : %)

|

품목 |

주요 상표 |

주요제품 |

원재료명 |

원재료 비중(%) |

|

기초 화장품 |

아이썸 |

베스트코리아 플랑크톤 콜라겐 세럼 |

DI-WATER |

81.7% |

|

DUB DIOL |

4% |

|||

|

기타 |

14.3% |

|||

|

베스트코리아 포어리스 화이트슈퍼 세럼 |

DI-WATER |

88.47% |

||

|

UNIJEL-DV(H) |

7.5% |

|||

|

기타 |

4.03% |

|||

|

스킨 엘릭스 |

비타브리드 C12 듀얼 드롭 세럼 |

DI-WATER |

79.6% |

|

|

1,3-BG OXEA |

6% |

|||

|

기타 |

85.6% |

|||

|

코스 팩토리 |

제이엠솔루션 액티브 버드 네이트 모이스춰 |

DI-WATER |

89.2% |

|

|

Glycerine 99.5% |

5.5% |

|||

|

기타 |

5.3% |

|||

|

코스레보 |

피에라 보들보들 핸드크림 |

DI-WATER |

66.8% |

|

|

GlycerineE |

10% |

|||

|

기타 |

23.2% |

|||

|

CGETC |

LOVLUV 스파우트 파우치 외 |

천연에탄올K |

67.5% |

|

|

DI-WATER |

29.1% |

|||

|

기타 |

3.4% |

|||

|

색조 화장품 |

이너프 |

콜라겐파운데이션 |

DI-WATER |

58.46% |

|

Palmester 3575(MCT) |

10% |

|||

|

기타 |

31.54% |

|||

|

콜라겐 3in1파운데이션 |

DI-WATER |

58.9% |

||

|

Palmester 3575(MCT) |

10% |

|||

|

기타 |

31.1% |

|||

|

위드미 |

에이유 플러스 슈퍼 선스틱 아쿠아 |

Radia 7506 |

30% |

|

|

KALCOHOL 200GD |

19% |

|||

|

기타 |

51% |

|||

|

와우 |

더블유 스노투 컨버 팁스틱 |

DI-WATER |

36.4% |

|

|

TIO2 PFC 407 |

12.4% |

|||

|

기타 |

51.2% |

|||

|

KMW |

M.O.I 베이비 스킨 쿠션 |

DI-WATER |

26.7% |

|

|

COSMOL 222 |

10% |

|||

|

기타 |

63.3% |

|||

|

색조 화장품 |

앨리스 |

LOVLUV 생기 빛 워터드롭 BB크림 |

DI-WATER |

58.7% |

|

SF0015Z |

6% |

|||

|

기타 |

35.3% |

|||

|

STIMMUNG |

STIMMUNG |

PB-1400 |

61.1% |

|

|

Palmester 3575(MCT |

30% |

|||

|

기타 |

8.9% |

|||

|

마스크시트/ 기능 |

맥퀸 |

약손명가 리프팅 프로그램 마스크팩 |

DI-WATER |

89.6% |

|

GlycerineE |

5% |

|||

|

기타 |

5.4% |

주1) 원재료 비중은 실제 매입금액 및 처방전을 기준으로 산정하였습니다.

다. 원재료 가격변동추이

(단위 : 원/kg)

|

사업연도 품 목 |

2020연도 (제10기) |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|

|

Glycerineee |

국내 |

1,400 |

2,950 | 2,950 | 1,600 |

|

SF0015Z |

국내 |

6,800 |

12,100 | 12,100 | 7,800 |

|

Palmester 3575(MCT) |

국내 |

7,300 |

9,800 | 9,800 | 13,300 |

|

Phenoxy ethanol |

국내 |

5,900 |

5,900 | 5,900 | 4,450 |

주1) 원재료 단가는 해당 사업연도의 총 매입금액을 총 매입수량으로 나누어 산출하였습니다.

주2) Glycerinee 및 SF0015Z는 원물단가상승, 국내재고소진, 물류비인상 등의 원인으로 인해 단가가 상승하였으며, 향후 원가 상승이 예상됩니다.

라. 주요 원재료 등의 가격변동추이

(단위 : 원/kg)

|

사업연도 품 목 |

2020연도 (제10기) |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|

|

Glycerineee |

국내 |

1,400 |

2,950 | 2,950 | 1,600 |

|

SF0015Z |

국내 |

6,800 |

12,100 | 12,100 | 7,800 |

|

Palmester 3575(MCT) |

국내 |

7,300 |

9,800 | 9,800 | 13,300 |

|

Phenoxy ethanol |

국내 |

5,900 |

5,900 | 5,900 | 4,450 |

주1) 원재료 단가는 해당 사업연도의 총 매입금액을 총 매입수량으로 나누어 산출하였습니다.

3. 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력 및 생산실적, 가동률

(단위 : 백만원)

|

제 품 |

구 분 |

2020연도 (제10기) |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|

화장품 |

생산능력 |

100,000 |

100,000 |

100,000 |

100,000 |

|

생산실적 |

20,913 |

12,385 | 12,298 | 10,775 | |

|

가 동 율 |

21% |

12% | 12% | 10% | |

|

기말재고 |

1,920 | 2,377 | 251 | 556 |

(2) 생산능력의 산출근거

생산능력은 각 품목별 설비의 1일 생산가능수량을 근거로 연간 총 생산가능수량을 산출(264일 기준)하고, 각 품목별 ODM 공급가를 곱하여 산출하였습니다.

나. 생산설비의 현황 등

(1) 생산설비의 현황

(단위 : 백만원)

|

설비자산명 |

취득가액 |

취득(처분)일 |

취득(처분)사유 |

용 도 |

취득(처분)처 |

|

SHAMPOO MIXER 5000L |

120 |

2017/03/22 |

화장품제조용 |

화장품제조용 |

(주)우원기계 |

|

보일러및냉동기구입 |

16 |

2017/03/30 |

화장품제조용 |

화장품제조용 |

천흥종합ENG |

|

가온충전&냉각라인 |

32 |

2017/04/03 |

화장품제조용 |

화장품제조용 |

메가테크 |

|

호모 유화가마 제작설치 |

63 |

2017/04/28 |

화장품제조용 |

화장품제조용 |

길현테크 |

|

립스틱 탱크 제작 |

11 |

2017/04/28 |

화장품제조용 |

화장품제조용 |

태경산업 |

|

가온충전라인 |

29 |

2017/05/01 |

화장품제조용 |

화장품제조용 |

메가테크 |

|

순수제조장치 및 스텐배관외 |

23 |

2017/11/17 |

화장품제조용 |

화장품제조용 |

광성초음파 |

|

포장기 |

22 |

2017/01/01 |

화장품제조용 |

화장품제조용 |

도원기계 |

|

가온충진기 |

39 |

2018/1/25 |

화장품제조용 |

화장품제조용 |

선우ENG |

|

콤프레샤 100마력 |

49 |

2018/3/31 |

화장품제조용 |

화장품제조용 |

선우ENG |

|

형상마스크팩 충진 씰링기 2열 |

50 |

2018/4/25 |

화장품제조용 |

화장품제조용 |

삼성나노텍 |

|

스파우트 충진기 |

82 |

2018/7/23 |

화장품제조용 |

화장품제조용 |

천흥종합ENG |

|

보일러 2대 (EZ-500GM 380V) |

49 |

2018/8/21 |

화장품제조용 |

화장품제조용 |

(주)코스메틱스탠다드아이엔티 |

|

HPLC 부석기 외 |

74 |

2018/8/31 |

화장품제조용 |

화장품제조용 |

(주)선우테크 |

|

마이크로웨이브 전처리장치 |

34 |

2018/12/11 |

화장품제조용 |

화장품제조용 |

(주)선우테크 |

|

형상 마스크팩 충전 씰링기 |

104, |

2019/1/7 |

화장품제조용 |

화장품제조용 |

(주)코스메틱스탠다드아이엔티 |

|

형상 마스크팩 충전 씰링기 2 |

117 |

2019/1/7 |

화장품제조용 |

화장품제조용 |

(주)코스메틱스탠다드아이엔티 |

|

마스크 충진 설비 4대 |

230 |

2019/1/31 |

화장품제조용 |

화장품제조용 |

비앤티 |

|

ULTRA MIXER 2,000L |

213 |

2019/2/28 |

화장품제조용 |

화장품제조용 |

(주)우원기계 |

|

착인기 |

12 |

2019/6/25 |

화장품제조용 |

화장품제조용 |

도미노코리아(주) |

|

에어쿠션 충전 |

150 |

2019/11/30 |

화장품제조용 |

화장품제조용 |

도미노코리아(주) |

|

주사기 충전기 |

26 |

2019/11/30 |

화장품제조용 |

화장품제조용 |

(주)코스메틱스탠다드아이엔티 |

|

수동실링기 2개 구입 |

11 |

2020/01/15 |

화장품제조용 |

화장품제조용 |

나래팩 |

|

AIR COMP. ECO-30V/380V 외 |

70 |

2020/04/01 |

화장품제조용 |

화장품제조용 |

서원콤프레샤 |

|

기타(13종) |

53 |

|

화장품제조용 |

화장품제조용 |

|

(2) 설비의 신설ㆍ매입 계획 등

해당사항 없음

(가) 진행중인 투자

해당사항 없음

(나) 향후 투자계획

해당사항 없음

4. 매출 및 수주상황

가. 매출실적

(단위 : 백만원, 천달러)

|

매출유형 |

부 문 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|

|

제품 |

화장품 |

수 출 |

5,467 ($4,836) |

5,081 ($4,032) |

2,504 ($1,928) |

|

내 수 |

6,918 | 7,217 | 8,271 | ||

|

소 계 |

12,385 | 12,298 | 10,775 | ||

|

합 계 |

수 출 |

5,467 ($4,836) |

5,081 ($4,032) |

2,504 ($1,928) |

|

|

내 수 |

6,918 | 7,217 | 8,271 | ||

|

합 계 |

12,385 | 12,298 | 10,775 | ||

나. 수출 현황

(단위 : 백만원, 천달러)

|

매출 유형 |

부문 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

|||

|

수출국 |

수출액 |

수출국 |

수출액 |

수출국 |

수출액 |

||

|

제품 |

화장품 |

일본 | 277 ($242) |

일본 | 9 ($7) |

필리핀 |

2,091 ($1,610) |

| 필리핀 | 4,124 ($3,646) |

필리핀 | 3,619 ($2,872) |

미국 | 169 ($130) |

||

| 미국 | 101 ($86) |

미국 | 470 ($373) |

태국 | 244 ($188) |

||

| 태국 | 724 ($655) |

태국 | 720 ($572) |

- | - | ||

| 기타 | 241 ($207) |

기타 | 263 ($208) |

- | - | ||

|

계 |

- | 5,467 ($4,836) |

- |

5,081 ($4,032) |

- |

2,504 ($1,928) |

|

다. 판매경로 및 판매방법 등

1) 판매경로

(단위 : 백만원, 천달러)

|

매출유형 |

품목 |

구분 |

판매경로 |

판매경로별매출액 |

|

|

매출액 |

비중 |

||||

|

ODM |

기초화장품 |

수출 |

국내 및 해외 직접/벤더사 연결 |

2,213 | 20.54% |

|

국내 |

브랜드사 |

4,283 | 39.75% | ||

|

색조화장품 |

수출 |

국내 및 해외 직접/벤더사 연결 |

- | - | |

|

국내 |

브랜드사 |

4,084 | 37.90% | ||

|

마스크팩/ 기능성 |

수출 |

국내 및 해외 직접/벤더사 연결 |

- | - | |

|

국내 |

브랜드사 |

195 | 1.81% | ||

|

자체브랜드 |

색조화장품 |

국내 |

온라인 |

- | - |

|

합계 |

10,775 | 100.0% | |||

2) 판매전략

|

구분 |

판매경로 |

주요 거래처 |

판매전략 |

|

해외 |

해외직거래 |

에버빌레나, 젠슨 등 |

- TFT & 사업부 담당인원 배정으로 6개의 브랜드를 나눠서 관리 - 제품 컨셉부터 부자재 소싱 후 적합성 여부까지 One-Step 개발 - 법규 관리 및 현지 FDA 등록 지원 - 시즌 별 카테고리로 나오는 제품군 선별 후 선제안 -> 브랜드사 검토 후 시장성 조사 후 제품 개발 및 마케팅 시작 - 해외 업체별 담당자를 선정하여 고객과 빠른 협의를 진행할 있도록 인력 지원 |

|

해외벤더 |

CGETC, Resource of K-Beauty 등 |

- 미국 대형 유통 위주의 사업 전개 - 52주 기간 동안 카테고리 리뷰에 따라 공개 입찰 또는 단독 입찰 진행 - 아마존 및 기타 온라인 판매 & 마케팅 지원 - 국가사업 지원으로 물류비 및 마케팅 비용 쌍방 절감 |

|

|

국내 |

온라인 |

쿠팡, 네이버, 위메프, CJ오쇼핑 등 |

STIMMUNG 제품 판매를 진행하고 있으며, 온라인 업체와 협의 진행하여 매출 증대할 수 있도록 제품의 다양화 진행 중 |

|

홈쇼핑 |

|

OEM 업체 중 홈쇼핑 납품관련 하여 업무 추진하고 있으며, 리즈케이의 비타민세럼 납품 및 추가 협의 진행 중 |

|

|

브랜드사 |

이너프, 방앗간화장품, 조으니, 코리아나화장품 등 |

국내 브랜드 영업은 국내 영업팀이 관리하고 있으며, 현재 코로나19로 인하여 방문을 최소화하며 영업을 하고 있음. 또한, 국내 업체가 원하는 제품 개발 및 개선을 당사 연구소에서 진행하여 매출 증대를 기대하고 있음. |

|

|

국내유통 |

|

당사는 OEM 업체에 직접 납품하고 있으며, 당사 브랜드인 STIMMUNG은 CJ대한통운을 통하여 유통진행하고 있음. 현재 STIMMUNG 제품의 납품 관련하여 신규 런칭 중에 있는 관계로 유통관련 확충을 계획하고 있음. |

5. 위험관리 및 파생거래

가. 위험관리조직

당사의 재무팀은 금융시장의 불확실성에 초점을 맞춰 단기 및 중장기 자금관리 계획을 수립하고 있으며, 공사비의 현금유입과 유출내역을 지속적으로 분석하여 만기구조를 일치시키는 영업주기 관리를 실시하고 있습니다.

또한 당사의 외주팀에서는 급격한 원자재 가격 등의 변동 위험 등에 대비하기 위하여시장가격 사전조사 및 예측활동 등을 통하여, 리스크관리를 수행하고 있으며 적절한 계약반영 활동 등을 수행하고 있습니다. 당사의 전반적인 위험관리 프로그램은 금융시장의 예측 불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 발생할 수 있는 위험을 최소화 하는데 중점을 두고 있습니다.

나. 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 시장위험은 환율위험, 이자율위험 및 기타 가격위험의 세 유형의위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 예금, 공정가치측정금융자산, 차입금입니다.

다음의 민감도 분석은 당분기말 및 전기말과 관련되어 있습니다.

순부채금액, 고정이자부 부채와 변동이자부 부채의 구성비율 및 외화금융상품의 구성이 모두 동일하고 위험회피지정이 되었다는 가정하에 민감도 분석이 수행되었습니다. 이 분석은 퇴직후급여, 충당금의 장부금액에 시장변수의 변동이 미치는 영향 및 해외영업활동을 위한 비금융자산 및 비금융부채에 미치는 영향을 배제하였습니다.

민감도 분석시 다음과 같은 가정이 고려되었습니다.

- 관련 손익항목의 민감도는 각 시장위험의 가정된 변동에 의한 효과입니다. 이는 당분기말 현재 보유중인 금융자산 및 금융부채에 기초하고 있습니다.

- 자본의 민감도는 기초자산의 가정된 변동효과에 대하여 당분기말 현재 관련 현금 흐름위험회피 효과가 고려되었습니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 당사에 미치는 영향은 중요하지 않습니다.

2) 환율변동위험

환율변동위험은 환율변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 당사는 기업의 영업활동(수익이나 비용이 당사의 기능통화와 다른 통화로 발생할 때)으로 인해 환율변동위험에 노출되어 있습니다.

당사의 외환위험 관리의 목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화 함으로써 기업의 가치를 극대화하는데 있습니다.

당분기말 현재 당사는 환율변동위험이 미치는 영향은 중요하지 않다고 판단하고 있습니다.

3) 지분상품가격변동위험

당사의 비상장지분상품은 미래가치 불확실성으로 인해 발생하는 시장가격위험에 노출되어 있습니다. 당사는 투자의 다양화 및 개별투자와 전체 지분상품투자에 한도를 설정하여 지분상품가격위험을 관리하고 있습니다. 지분상품 포트폴리오에 관하여 경영진에게 정기적으로 보고가 이루어지고 있습니다. 당사의 이사회는 모든 지분상품투자에 대하여 검토 및 승인을 하고 있습니다.

당분기말 현재 비시장성 지분상품 공정가치 노출액에 따른 효과는 중요하지 않다고 판단하고 있습니다.

다. 신용위험

신용위험은 거래상대방이 의무를 이행하지 못하여 손실이 발생할 위험입니다. 당사는 매출채권, 대여금 등 영업활동 및 금융기관 예금, 외환거래, 기타 금융상품 등 재무활동으로 인한 신용위험에 노출되어 있습니다.

1) 매출채권 및 계약자산

고객신용위험은 당사의 정책, 절차 및 고객 신용위험관리 관련 통제를 준수하여야 하는 현업부서에 의해 관리되고 있습니다. 신용한도는 내부 등급평가기준에 근거하여 모든 고객에 대하여 설정되어 있습니다. 고객 신용평가는 다양한 요소가 고려되어 작성되는 신용등급평가점수에 근거하여 이루어지고 있습니다. 매출채권 및 계약자산은정기적으로 모니터링되고 있으며 신용보험 등으로부터 보증받고 있습니다.

당사는 매 보고기간말 현재 주요 고객 채권 및 계약자산에 대한 손상여부를 개별적으로 분석하고 있습니다. 추가로 소액다수채권의 경우, 유사한 신용위험의 특성을 가진금융자산의 집합에 포함하여 집합적으로 손상여부를 검토하고 있습니다. 손상보고는예상되는 신용 손실을 측정하기 위해 충당금을 사용하여 보고기간종료일에 수행됩니다. 충당금율은 유사한 고객 유형별 손실 패턴에 따라 다양한 고객 세그먼트를 그룹화하여 발생경과일을 기준으로 합니다. 이 계산은 확률 가중 결과, 시간 가치 및 미래의 경제 상황에 대한 과거 사건, 현재 상황 및 예측에 대해보고 일에 합리적이고 지원가능한 정보를 반영합니다. 당분기말 현재 신용위험에 대한 최대노출액은 주석 23에기술된 금융자산 범주별 장부금액입니다. 당사는 증권을 담보물로 취득하고 있지 아니합니다. 당사는 각각 독립적인 시장에서 영업이 이루어지므로 매출채권과 관련된 위험의 집중도가 낮은 것으로 평가하고 있습니다.

2) 금융상품 및 예치금

은행 및 금융기관에 대한 신용위험은 당사의 정책에 따라 재무팀이 관리하고 있습니다. 잉여자금 투자는 각 거래상대방에 배분된 신용한도 안에서 승인된 거래상대방에 대하여 이루어지고 있습니다. 거래상대방의 신용한도는 이사회에서 연단위로 검토하고 있습니다. 신용한도는 신용집중을 최소화하고 잠재적인 거래상대방 부도에 따른 재무손실을 경감시키도록 설정되고 있습니다.

라. 유동성 위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 금융기관차입금 등을 사용하여 자금조달의 연속성과 유연성간의 조화를 유지하는 것을 목적으로 하고 있습니다. 한편, 당사는 자금조달 집중 위험에 대하여 평가한 결과, 해당 위험은 비교적 낮은 것으로 판단하였습니다. 자금조달의 원천에 대한 접근은 충분히 용이하며 12개월 이내 만기가 도래하는 부채는 동일 차입처로부터 연장될 수 있습니다.

마. 자본관리

자본은 당사의 지분 보유자에게 귀속되는 지분을 포함하고 있습니다.

자본관리의 주 목적은 당사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

당사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 또는 신주발행을 검토하도록 하고 있습니다. 한편, 기중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

바. 파생상품 등에 관한 사항

당사는 당분기말 기준 파생상품이 존재하지 않습니다.

6. 주요계약 및 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

당사는 2010년 7월 9일부로 기업부설연구소 개설 되었으며, 현재 연구 1팀, 연구 2팀으로 구성하여 운영되고 있습니다.

(2) 연구개발비용

| (단위 : 백만원 ) |

|

구 분 |

2021년도 (제11기) |

2022년도 (제12기) |

2023년도 (제13기) |

비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | |

| 인 건 비 | - | - | - | - | |

| 감 가 상 각 비 | - | - | - | - | |

| 위 탁 용 역 비 | - | - | - | - | |

| 기 타 | - | - | - | - | |

| 연구개발비용 계 | - | - | - | - | |

| 회계처리 | 판매비와 관리비 | 375 | 309 | 355 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.54% | 2.58% | 3.29% | - | |

나. 연구개발 실적

|

년도 |

연구과제 |

연구기관 |

연구결과가 상품화된 경우 |

연구결과가 상품화 되지 않은 경우 |

|

2021 |

새치커버 제품 |

(주)씨엔티드림 부설연구소 |

- 위드미 새치봉 원터치 매직 브러쉬 2종 제품 출시 (홈쇼핑진행) - 티나인 더블업 헤어 싹싹 마커 2종, 헤어 싹싹 마커 2종 제품 출시 (홈쇼핑진행) |

- |

|

스프레이 제형의 풋필링 제품 |

- 미국 홀푸드 마켓 프리티 페디큐어 필 스프레이 출시 |

- | ||

|

황을 이용한 아크네 제품 |

- 필리핀 에버빌레나 케어라인 스킨 아크네 드라잉 로션 제품 출시 |

- | ||

|

천연레티놀이라 불리는 바쿠치올성분을 함유한 제품 |

- 필리핀 에버빌레나 플러스+ 바쿠치올 리프팅 나이트 세럼 제품 출시 - 필리핀 Genson Bakuchiol Cleanser/ Serum/ Face Moisturizer Cream 등 제품 출시 예정 - 미국 홀푸드 마켓 Bakuchiol Body Oil 2종 제품 출시 예정 |

- | ||

|

천연 립밤 |

- 미국 홀푸드 마켓 Avo-Shea-Lip 2종 제품 출시 예정 |

- | ||

|

제모크림 |

- 이플네이처 제모크림 제품 출시 예정 |

- | ||

|

호호바씨를 함유한 클렌징 제품 |

- 하디스 호호바씨 클렌징 오일 제품 출시 예정 |

- | ||

|

Sodium Carboxymethyl Starch을 함유한 셔벳 제형의 마스크팩 |

- 미국 홀푸드 마켓 워시오프 타입의 젤리마스크 3종 제품 출시 예정 |

- | ||

| 2022 | 비타민C를 함유한 세럼 | -미국 월그린 비타민C세럼 제품 출시 | - | |

| 살리실릭애씨드를 함유한 바디로션 | -미국 월그린 SA 바디로션 제품 출시 | - | ||

| 코코넛오일을 Base로 한 2in1 비누바 | -미국 홀푸드 마켓 샴푸&트리트먼트 2in1 바 출시예정 | - | ||

| 카카두플럼을 함유한 기초, 색조제품 | -엔터니티 세럼, 미스트, 톤업패드, 쿠션, 썬크림 줄시예정 | - | ||

| 클로이달 오트밀을 함유한 크림 | -미국 월그린 클로이달 오트밀 크림 출시예정 | - | ||

| 2023 | 금화규추출물, 하수오추출물을 함유한 샴푸, 미스트 | -성우식품 흙화 콜라겐 미스트, 흙화 콜라겐 샴푸 제품 출시 | - | |

| 수국잎추출물을 함유한 기초, 색조제품 | -러블럽 제주수국 토너, 세럼, 슬리필 팩, 선블록 출시예정 | - | ||

| 하이드롤라이즈드콜라겐을 함유한 광채 리프팅팩 | -태영 엘렌실라 TX콜라겐 광채 리프팅팩 제품 출시 | - | ||

| 달팽이점액여과물 80% 함유한 크림 | -태영 엘렌실라 에스카르고 오리지날 퍼펙트 코어 핏 크림 제품 출시 | - | ||

| 수크로오스을 함유한 립버터 | -미국 Naterra사의 Tree Hut Sugalips Lipa Butter 2종 출시, 2종 추가 출시예정 | - | ||

| Glow Pearl을 함유한 Luster Stick | -미국 Pixi사의 On-the-Glow SUPERGLOW 4종 출시 예정 | - |

다. 지적재산권 등

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |

주무관청 |

|

1 |

특허권 |

튼살 개선 및 예방용 화장료 조성물 |

㈜씨엔티드림 ㈜티나인 |

2011.08.30 |

2014.07.29 |

없음 |

특허청 |

|

2 |

특허권 |

호두 추출물을 함류한 고마쥬타입의 무스 필링 화장료의 제조방법 |

㈜씨엔티드림 |

2019.10.30 |

진행중 |

없음 |

특허청 |

|

3 |

상표권 |

Lipallies |

㈜씨엔티드림 |

2018.07.05 |

2019.05.30 |

없음 |

특허청 |

|

4 |

상표권 |

Lips&co |

㈜씨엔티드림 |

2018.07.05 |

2019.05.30 |

없음 |

특허청 |

|

5 |

상표권 |

beautube |

㈜씨엔티드림 |

2018.07.05 |

2019.05.30 |

없음 |

특허청 |

|

6 |

상표권 |

TUbiie |

㈜씨엔티드림 |

2018.07.05 |

2019.05.30 |

없음 |

특허청 |

|

7 |

상표권 |

we do color |

㈜씨엔티드림 |

2018.08.28 |

2019.07.16 |

없음 |

특허청 |

|

8 |

상표권 |

wdo!color |

㈜씨엔티드림 |

2018.08.24 |

2019.07.19 |

없음 |

특허청 |

|

9 |

상표권 |

미니코 (MINICO) |

㈜씨엔티드림 |

2018.02.26 |

2019.07.22 |

없음 |

특허청 |

|

10 |

상표권 |

stimmung |

㈜씨엔티드림 |

2018.10.11 |

2019.08.13 |

벨벳립 코랄 1호 |

특허청 |

|

11 |

상표권 |

LOVLUV |

㈜씨엔티드림 |

2016.05.04 |

2017.08.31 |

Hand sanitaizer |

특허청 |

|

12 |

상표권 |

LovLuv |

㈜씨엔티드림 |

2017.12.29 |

2018.06.07 |

Hand sanitaizer |

특허청 |

|

13 |

상표권 |

ANPERSAN' |

㈜씨엔티드림 |

2016.02.25 |

2016.12.01 |

없음 |

특허청 |

|

14 |

상표권 |

엠퍼센 |

㈜씨엔티드림 |

2016.02.25 |

2016.12.01 |

없음 |

특허청 |

|

15 |

상표권 |

백십자 |

㈜씨엔티드림 |

2015.12.14 |

2016.07.15 |

없음 |

특허청 |

|

16 |

상표권 |

WHITECROSS |

㈜씨엔티드림 |

2015.12.14 |

2016.07.15 |

없음 |

특허청 |

|

17 |

상표권 |

엠 슈트 |

㈜씨엔티드림 |

2016.02.25 |

2016.12.01 |

엠슈트쿠션 |

특허청 |

|

18 |

상표권 |

M SUIT |

㈜씨엔티드림 |

2016.02.25 |

2016.12.01 |

엠슈트쿠션 |

특허청 |

7. 기타 참고사항

해당사항 없음.

III. 재무에 관한 사항

1. 요약재무정보

| (단위 :원 ) |

| 과 목 | 제 11 기 2021년 |

제 12 기 2022년 |

제 13 기 2023년 |

비고 |

|---|---|---|---|---|

| 자 산 | ||||

| 1. 유동자산 | 6,876,193,389 | 2,362,741,556 | 1,992,196,152 | |

| (1) 당좌자산 | 1,779,831,439 | 1,213,144,432 | 841,310,695 | |

| (2) 재고자산 | 5,096,361,950 | 1,149,597,124 | 1,150,885,457 | |

| 2. 비유동자산 | 6,921,139,924 | 7,436,275,625 | 6,121,521,572 | |

| (1) 투자자산 | 1,000,000 | 1,000,000,000 | 0 | |

| (2) 유형자산 | 6,654,146,244 | 6,261,806,787 | 6,026,857,584 | |

| (3) 무형자산 | 196,094,380 | 111,258,838 | 26,953,988 | |

| (4) 기타비유동자산 | 69,899,300 | 63,210,000 | 67,710,000 | |

| 자 산 총 계 | 13,797,333,313 | 9,799,017,181 | 8,113,717,724 | |

| 부 채 | ||||

| 1. 유동부채 | 12,829,693,719 | 14,350,655,092 | 16,081,257,913 | |

| 2. 비유동부채 | 1,046,324,027 | 1,341,103,611 | 1,281,429,318 | |

| 부 채 총 계 | 13,876,017,746 | 15,691,758,703 | 17,362,687,231 | |

| 자 본 | ||||

| 1. 자본금 | 2,473,345,000 | 2,575,386,000 | 2,575,386,000 | |

| 2. 자본잉여금 | 12,439,814,497 | 14,332,203,950 | 14,332,203,950 | |

| 3. 자본조정 | - | 38,462,714 | 38,462,714 | |

| 4. 기타포괄손익누계 | 1,247,187,346 | 1,267,599,818 | 1,272,001,648 | |

| 5. 이익잉여금 | (16,239,031,276) | (24,106,394,004) | (27,467,023,819) | |

| 자 본 총 계 | (78,684,433) | (5,892,741,522) | (9,248,969,507) | |

| 부채와 자본 총계 | 13,797,333,313 | 9,799,017,181 | 8,113,717,724 | |

| (2021.01.01~ 2021.12.31) |

(2022.01.01~ 2022.12.31) |

(2023.01.01~ 2023.12.31) |

||

| 1. 영업수익 | 12,385,022,061 | 12,298,337,446 | 10,775,418,067 | |

| 2. 영업비용 | 16,734,621,095 | 15,733,926,319 | 12,435,993,752 | |

| 3. 영업이익 | (4,349,599,034) | (3,435,588,873) | (1,660,575,685) | |

| 4. 영업외수익 | 86,304,134 | 428,226,983 | 122,176,693 | |

| 5. 영업외비용 | 311,769,071 | 4,856,841,631 | 1,757,465,353 | |

| 6. 법인세비용차감전순이익 | (4,575,063,971) | (7,864,203,521) | (3,295,864,345) | |

| 7. 법인세비용 | (69,502,573) | 3,159,207 | 64,765,470 | |

| 8. 당기순이익 | (4,505,561,398) | (7,867,362,728) | (3,360,629,815) |

2. 연결재무제표

해당사항 없습니다.

3. 연결재무제표 주석

해당사항 없습니다.

4. 재무제표

가. 재무제표

| 제 13 기 2023.12.31 현재 |

| 제 12 기 2022.12.31 현재 |

| 제 11 기 2021.12.31 현재 |

| (단위 : 원 ) |

|

과 목 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

| 자 산 | |||

| Ⅰ.유동자산 | 6,876,193,389 | 2,362,741,556 | 1,992,196,152 |

| (1)당좌자산 | 1,779,831,439 | 1,213,144,432 | 841,310,695 |

| 현금및현금성자산 | 73,659,927 | 11,571,173 | 53,231,841 |

| 매출채권 | 8,539,557,777 | 6,229,266,361 | 2,071,610,437 |

| 대손충당금 | -7,148,515,836 | -5,466,306,691 | -1,625,934,183 |

| 단기대여금 | 290,000,000 | 692,334,726 | 848,782,498 |

| 대손충당금 | -134,000,000 | -540,834,726 | -696,238,402 |

| 미수금 | 26,873,770 | 221,518,500 | 168,403,898 |

| 미수금대손충당금 | - | - | -31,956,265 |

| 미수수익 | - | 3,339,726 | 7,939,726 |

| 선급금 | 117,039,073 | 52,052,430 | 36,368,270 |

| 선급비용 | 13,720,908 | 8,699,623 | 7,594,135 |

| 당기법인세자산 | 1,495,820 | 1,503,310 | 1,508,740 |

| (2)재고자산 | 5,096,361,950 | 1,149,597,124 | 1,150,885,457 |

| 제품 | 2,377,161,840 | 251,398,439 | 556,579,720 |

| 재공품 | 1,440,733,950 | 89,458,147 | 23,933,565 |

| 원재료 | 973,658,264 | 517,941,949 | 223,108,036 |

| 부재료 | 304,807,896 | 290,798,589 | 347,264,136 |

| Ⅱ.비유동자산 | 6,921,139,924 | 7,436,275,625 | 6,121,521,572 |

| (1)투자자산 | 1,000,000 | 1,000,000,000 | - |

| 매도가능증권 | 1,000,000 | - | - |

| 매도가능증권(비유동) | - | 1,000,000,000 | - |

| (2)유형자산 | 6,654,146,244 | 6,261,806,787 | 6,026,857,584 |

| 토지 | 2,460,452,000 | 2,460,452,000 | 2,460,452,000 |

| 건물 | 3,350,178,120 | 3,350,178,120 | 3,350,178,120 |

| 감가상각누계액 | - | -100,818,319 | -201,636,638 |

| 구축물 | 11,700,000 | 11,700,000 | 11,700,000 |

| 감가상각누계액 | -2,967,047 | -3,259,547 | -3,552,047 |

| 기계장치 | 3,874,132,764 | 3,792,542,764 | 3,668,604,764 |

| 감가상각누계액 | -3,116,577,846 | -3,291,411,403 | -3,284,224,928 |

| 차량운반구 | 244,448,839 | 183,839,170 | 85,982,500 |

| 감가상각누계액 | -236,482,044 | -183,834,170 | -85,978,500 |

| 비품 | 437,687,144 | 437,687,144 | 437,687,144 |

| 감가상각누계액 | -421,142,509 | -430,555,735 | -436,607,797 |

| 시설장치 | 444,928,345 | 444,928,345 | 444,928,345 |

| 감가상각누계액 | -392,211,522 | -409,641,582 | -420,675,379 |

| (3)무형자산 | 196,094,380 | 111,258,838 | 26,953,988 |

| 산업재산권 | 15,868,380 | 13,214,838 | 10,869,988 |

| 소프트웨어 | 180,226,000 | 98,044,000 | 16,084,000 |

| (4)기타비유동자산 | 69,899,300 | 63,210,000 | 67,710,000 |

| 임차보증금 | 26,689,300 | 20,000,000 | 20,000,000 |

| 기타보증금 | 43,210,000 | 43,210,000 | 47,710,000 |

| 자산총계 | 13,797,333,313 | 9,799,017,181 | 8,113,717,724 |

| 부 채 | |||

| Ⅰ.유동부채 | 12,829,693,719 | 14,350,655,092 | 16,081,257,913 |

| 매입채무 | 4,019,506,337 | 4,092,569,633 | 5,210,789,975 |

| 미지급금 | 1,361,398,426 | 1,831,995,638 | 2,190,302,234 |

| 선수금 | 543,765,905 | 1,536,003,957 | 1,157,835,516 |

| 예수금 | 17,492,990 | 39,681,770 | 44,926,020 |

| 미지급비용 | 666,413,389 | 828,637,310 | 1,332,101,392 |

| 단기차입금 | 4,755,101,321 | 4,870,346,784 | 5,584,402,776 |

| 유동성장기부채 | 120,950,000 | 151,420,000 | 110,900,000 |

| 유동성전환사채 | 1,000,000,000 | 1,000,000,000 | 450,000,000 |

| 전환권조정 | -4,934,649 | - | - |

| 유동성사채 | 350,000,000 | - | - |

| Ⅱ.비유동부채 | 1,046,324,027 | 1,341,103,611 | 1,281,429,318 |

| 장기차입금 | 127,130,000 | 317,900,000 | 239,300,000 |

| 임대보증금 | 5,000,000 | 5,000,000 | 5,000,000 |

| 퇴직급여충당부채 | 667,489,230 | 789,206,562 | 748,845,782 |

| 퇴직연금운용자산 | -35,563,419 | -36,017,902 | -37,095,055 |

| 이연법인세부채 | 282,268,216 | 265,014,951 | 325,378,591 |

| 부채총계 | 13,876,017,746 | 15,691,758,703 | 17,362,687,231 |

| 자 본 | |||

| Ⅰ.자본금 | 2,473,345,000 | 2,575,386,000 | 2,575,386,000 |

| 보통주자본금 | 2,267,670,000 | 2,369,711,000 | 2,369,711,000 |

| 우선주자본금 | 205,675,000 | 205,675,000 | 205,675,000 |

| II.자본잉여금 | 12,439,814,497 | 14,332,203,950 | 14,332,203,950 |

| 주식발행초과금 | 12,434,241,350 | 14,332,203,950 | 14,332,203,950 |

| 전환사채대가 | 5,573,147 | - | - |

| Ⅲ.자본조정 | - | 38,462,714 | 38,462,714 |

| 주식선택권 | - | 38,462,714 | 38,462,714 |

| Ⅳ.기타포괄손익누계액 | 1,247,187,346 | 1,267,599,818 | 1,272,001,648 |

| 재평가잉여금 | 1,247,187,346 | 1,267,599,818 | 1,272,001,648 |

| Ⅴ.결손금 | 16,239,031,276 | 24,106,394,004 | 27,467,023,819 |

| 미처리결손금 | 16,239,031,276 | 24,106,394,004 | 27,467,023,819 |

| 자본총계 | -78,684,433 | -5,892,741,522 | -9,248,969,507 |

| 부채및자본총계 | 13,797,333,313 | 9,799,017,181 | 8,113,717,724 |

나. 손익계산서

| 제 13 기 (2023.01.01 부터 2023.12.31 까지) |

| 제 12 기 (2022.01.01 부터 2022.12.31 까지) |

| 제 11 기 (2021.01.01 부터 2021.12.31 까지) |

| (단위 : 원 ) |

|

과 목 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

| Ⅰ.매출액 | 12,385,022,061 | 12,298,337,446 | 10,775,418,067 |

| 제품매출 | 12,385,022,061 | 12,298,337,446 | 10,775,418,067 |

| Ⅱ.매출원가 | 10,394,408,022 | 12,752,855,515 | 9,686,797,089 |

| (1)제품매출원가 | 10,394,408,022 | 12,752,855,515 | 9,686,797,089 |

| 기초제품재고액 | 1,920,221,246 | 2,377,161,840 | 251,398,439 |

| 당기제품제조원가 | 10,851,348,616 | 13,681,463,433 | 9,991,978,370 |

| 계 | 12,771,569,862 | 16,058,625,273 | 10,243,376,809 |

| 타계정에서대체액 | - | 3,054,371,319 | - |

| 타계정으로대체액 | - | - | - |

| 기말제품재고액 | 2,377,161,840 | 251,398,439 | 556,579,720 |

| Ⅲ.매출총이익 | 1,990,614,039 | -454,518,069 | 1,088,620,978 |

| Ⅳ.판매비와관리비 | 6,340,213,073 | 2,981,070,804 | 2,749,196,663 |

| 급여 | 1,047,592,456 | 846,070,178 | 768,712,524 |

| 퇴직급여 | 207,289,155 | 157,242,269 | 138,963,090 |

| 복리후생비 | 224,264,368 | 227,566,558 | 175,537,570 |

| 여비교통비 | 61,185,079 | 51,956,491 | 28,892,071 |

| 접대비 | 10,420,890 | 13,687,719 | 8,669,176 |

| 통신비 | 16,146,616 | 13,795,181 | 9,421,768 |

| 수도광열비 | 1,921,960 | 1,688,860 | 1,232,200 |

| 세금과공과 | 32,732,530 | 41,159,960 | 22,142,160 |

| 감가상각비 | 66,102,187 | 15,797,685 | 5,984,814 |

| 지급임차료 | 95,176,569 | 121,053,919 | 84,851,593 |

| 수선비 | 22,456,820 | 10,420,900 | 12,992,000 |

| 보험료 | 44,255,268 | 45,821,714 | 52,432,586 |

| 차량유지비 | 16,000,234 | 13,046,457 | 25,742,874 |

| 경상연구개발비 | 375,237,391 | 309,032,178 | 355,203,489 |

| 운반비 | 320,903,925 | 299,728,901 | 185,770,404 |

| 교육훈련비 | 11,446,000 | 10,396,000 | 6,612,230 |

| 사무용품비 | 2,076,500 | 6,282,314 | 1,860,090 |

| 소모품비 | 153,037,989 | 112,443,223 | 96,115,461 |

| 지급수수료 | 542,506,596 | 606,445,435 | 369,708,721 |

| 대손상각비 | 3,004,135,815 | -45,863,394 | 237,355,562 |

| 무형고정자산상각비 | 85,324,725 | 84,835,542 | 84,304,850 |

| 잡비 | - | 38,462,714 | - |

| Ⅴ.영업손익 | -4,349,599,034 | -3,435,588,873 | -1,660,575,685 |

| Ⅵ.영업외수익 | 86,304,134 | 428,226,983 | 122,176,693 |

| 이자수익 | 68,031 | 4,090,026 | 5,976,321 |

| 수입임대료 | 7,500,000 | 32,500,000 | 15,000,000 |

| 외환차익 | 26,693,372 | 71,626,092 | 19,646,983 |

| 외화환산이익 | 43,872,841 | 54,355,634 | 19,519,443 |

| 유형자산처분이익 | - | 46,135,000 | 35,505,210 |

| 잡이익 | 8,169,890 | 219,520,231 | 26,528,736 |

| Ⅶ.영업외비용 | 311,769,071 | 4,856,841,631 | 1,757,465,353 |

| 이자비용 | 253,391,425 | 397,213,313 | 582,042,295 |

| 외환차손 | 27,818,127 | 25,180,403 | 28,398,745 |

| 외화환산손실 | 547,273 | 5,427,397 | 179,313,252 |

| 기타의대손상각비 | - | 411,834,726 | 155,403,676 |

| 기타의감가상각비 | - | 16,966,962 | 16,966,962 |

| 재고자산감모손실 | - | 3,566,519,283 | - |

| 기부금 | 100,000 | - | - |

| 매도가능증권손상차손 | - | - | 750,000,000 |

| 잡손실 | 29,912,246 | 433,699,547 | 45,340,423 |

| Ⅷ.법인세차감전순손익 | -4,575,063,971 | -7,864,203,521 | -3,295,864,345 |

| Ⅸ.법인세비용(수익) | -69,502,573 | 3,159,207 | 64,765,470 |

| Ⅹ.당기순손익 | -4,505,561,398 | -7,867,362,728 | -3,360,629,815 |

다. 자본변동표

(단위 : 원)

|

구분 |

자본금 |

자본잉여금 |

자본조정 | 기타포괄손익누계액 |

이익잉여금 |

총계 |

|

2021년 01월 01일 당기순이익(손실) 2021년 12월 31일 |

2,473,345,000 - 2,473,345,000 |

12,434,241,350 5,573,147 12,439,814,497 |

- |

- |

(11,733,469,878) (4,505,561,398) (16,239,031,276) |

3,174,116,472 5,573,147 (78,684,433) |

|

2022년 01월 01일 당기순이익(손실) 2022년 12월 31일 |

2,473,345,000 102,041,000 - - - - 2,575,386,000 |

12,439,814,497 1,897,962,600 - (5,573,147) - - 14,332,203,950 |

- - - - 38,462,714 - 38,462,714 |

1,247,187,346 - 20,412,472 - - 1,267,599,818 |

(16,239,031,276) - - - (7,867,362,728) (24,106,394,004) |

(78,684,433) 2,000,003,600 20,412,472 (5,573,147) 38,462,714 (7,867,362,728) (5,892,741,522) |

|

2023년 01월 01일 이연법인세 2023년 12월 31일 |

2,575,386,000 - - 2,575,386,000 |

14,332,203,950 - - 14,332,203,950 |

38,462,714 - - 38,462,714 |

1,267,599,818 4,401,830 - 1,272,001,648 |

(24,106,394,004) - (3,360,629,815) (27,467,023,819) |

(5,892,741,522) 4,401,830 (3,360,629,815) (9,248,969,507) |

라. 현금흐름표

| 제 13 기 (2023.01.01 부터 2023.12.31 까지) |

| 제 12 기 (2022.01.01 부터 2022.12.31 까지) |

| 제 11 기 (2021.01.01 부터 2021.12.31 까지) |

| (단위 : 원 ) |

|

과 목 |

2021연도 (제11기) |

2022연도 (제12기) |

2023연도 (제13기) |

| Ⅰ.영업활동으로 인한 현금흐름 | -619,514,296 | -722,386,936 | -816,174,643 |

| 1.당기순이익(손실) | -4,505,561,398 | -7,867,362,728 | -3,360,629,815 |

| 2.현금의 유출이 없는 비용등의 가산 | 3,846,335,383 | 1,200,982,693 | 1,321,623,492 |

| 퇴직급여 | 309,445,339 | 323,777,335 | 303,873,360 |

| 감가상각비 | 508,681,089 | 365,019,912 | 296,607,322 |

| 무형자산상각비 | 85,324,725 | 84,835,542 | 84,304,850 |

| 무형자산손상차손 | - | - | - |

| 대손상각비 | 3,004,135,815 | -45,863,394 | 237,355,562 |

| 외화환산손실 | 547,273 | 5,427,388 | 179,313,252 |

| 주식보상비용 | - | 38,462,714 | - |

| 기타의 대손상각비 | - | 411,834,726 | 155,403,676 |

| 이자비용 | 7,703,715 | 14,329,263 | - |

| 매도가능증권감액손실 | - | - | - |

| 만기보유증권감액손실 | - | - | - |

| 법인세비용 | -69,502,573 | 3,159,207 | - |

| 3.현금의 유입이 없는 수익등의 차감 | -42,203,366 | -103,830,360 | -59,624,653 |

| 외화환산이익 | 42,203,366 | 54,355,634 | 19,519,443 |

| 이자수익 | - | 3,339,726 | 4,600,000 |

| 유형자산처분이익 | - | 46,135,000 | 35,505,210 |

| 4.영업활동으로인한 자산부채의 변동 | 81,915,085 | 6,047,823,459 | 1,282,456,333 |

| 매출채권의 감소(증가) | 914,235,240 | 722,873,911 | -47,909,690 |

| 미수금의 감소(증가) | 233,364,260 | -172,787,630 | 53,114,602 |

| 미수수익의 감소(증가) | - | - | - |

| 선급금의 감소(증가) | -73,873,690 | 64,986,643 | 15,684,160 |

| 선급비용의 감소(증가) | -3,028,823 | 5,021,285 | 1,105,488 |

| 당기법인세자산의 감소(증가) | -6,040 | -7,490 | -5,430 |

| 재고자산의 감소(증가) | -1,067,598,493 | 3,924,907,726 | -1,288,333 |

| 매입채무의 증가(감소) | 138,116,246 | 73,063,296 | 1,118,220,342 |

| 미지급금의 증가(감소) | -496,498,296 | 470,597,212 | 358,306,596 |

| 예수금의 증가(감소) | -4,914,540 | 22,188,780 | 5,244,250 |

| 부가세예수금의 증가(감소) | - | - | - |

| 선수금의 증가(감소) | 459,151,947 | 992,238,052 | -378,168,441 |

| 미지급비용의 증가(감소) | 45,463,138 | 41,778,387 | 425,847,442 |

| 퇴직연금운용자산의 감소(증가) | -160,264 | -454,483 | -1,077,153 |

| 퇴직금의 지급 | -62,335,600 | -96,582,230 | -266,617,500 |

| Ⅱ.투자활동으로 인한 현금흐름 | -57,669,300 | -1,326,190,881 | 812,899,319 |

| 1.투자활동으로 인한 현금유입액 | 13,500,000 | 241,505,842 | 1,107,809,091 |

| 단기금융상품의 감소 | - | - | - |

| 장기금융상품의 감소 | 4,500,000 | - | - |

| 단기대여금의 감소 | 4,000,000 | 135,361,997 | 53,500,000 |

| 회원권의 처분 | - | - | - |

| 차량운반구의 처분 | - | 30,454,545 | 9,309,091 |

| 보증금의 감소 | - | 31,689,300 | - |

| 임대보증금의 감소 | 5,000,000 | - | - |

| 매도가능증권의 감소 | - | 1,000,000 | 1,000,000,000 |

| 기계장치의 처분 | - | 43,000,000 | 45,000,000 |

| 2.투자활동으로 인한 현금유출액 | -71,169,300 | -1,567,696,723 | -294,909,772 |

| 단기금융상품의 증가 | - | - | - |

| 단기대여금의 증가 | 22,000,000 | 542,696,723 | 209,947,772 |

| 장기금융상품의 증가 | - | - | - |

| 선급금의 증가 | - | - | - |

| 매도가능증권의 증가 | - | 1,000,000,000 | - |

| 기계장치의 취득 | 27,300,000 | - | 80,462,000 |

| 비품의 취득 | - | - | - |

| 건설중인자산의 증가 | - | - | - |

| 소프트웨어의 취득 | - | - | - |

| 보증금의 증가 | 21,869,300 | 25,000,000 | 4,500,000 |

| 회원권의 취득 | - | - | - |

| Ⅲ.재무활동으로 인한 현금흐름 | 644,768,692 | 1,986,489,063 | 44,935,992 |

| 1.재무활동으로 인한 현금유입액 | 3,900,543,171 | 5,375,208,373 | 1,978,906,553 |

| 단기차입금의 차입 | 2,830,543,171 | 2,375,204,773 | 1,978,906,553 |

| 장기차입금의 차입 | 70,000,000 | - | - |

| 사채의 증가 | - | - | - |

| 유동성장기부채의 차입 | - | - | - |

| 전환사채의 발행 | 1,000,000,000 | 1,000,000,000 | - |

| 유상증자 | - | 2,000,003,600 | - |

| 2.재무활동으로 인한 현금유출액 | -3,255,774,479 | -3,388,719,310 | -1,933,970,561 |

| 단기차입금의 상환 | 3,179,434,479 | 2,259,959,310 | 1,264,850,561 |

| 유동성장기부채의 상환 | 76,340,000 | 120,950,000 | 119,120,000 |

| 장기차입금의 상환 | - | 7,810,000 | 550,000,000 |

| 유동성 사채의 상환 | - | - | - |

| 전환사채의 상환 | - | 1,000,000,000 | - |

| Ⅳ.현금의 증가(감소)(Ⅰ+Ⅱ+Ⅲ) | -32,414,904 | -62,088,754 | 41,660,668 |

| Ⅴ.기초의 현금 | 106,074,831 | 73,659,927 | 11,571,173 |

| Ⅵ.기말의 현금 | 73,659,927 | 11,571,173 | 53,231,841 |

5. 재무제표 주석

| 제13기 2023년 1월 1일부터 2023년 12월 31일까지 |

| 제12기 2022년 1월 1일부터 2022년 12월 31일까지 |

| 주식회사 씨엔티드림 |

1. 회사의 개요

주식회사 씨엔티드림(이하 '회사')은 2011년 2월 16일에 설립되어 화장품 제조 및 판매를 주된 사업으로 영위하고 있으며, 2020년 12월에 회사의 주식을 한국거래소가 개설한 코넥스시장에 상장하였습니다. 회사의 본사는 충청남도 천안시 서북구 백석공단7로 60에 소재하고 있습니다.

회사의 설립시 자본금은 300,000천원이며 보고기간종료일 현재 회사의 자본금에 관한 사항은 다음과 같습니다.

| 발행할 주식의총수 | 주식의 종류 | 발행주식수 | 1주의 금액 | 납입자본금 |

| 100,000,000주 | 보통주 | 4,739,422주 | 500원 | 2,369,711천원 |

| 우선주 | 411,350주 | 500원 | 205,675천원 |

보고기간종료일 현재 주요주주 현황은 다음과 같습니다.

| 주식의 종류 | 주주명 | 주식수㈜ | 지분율 |

| 보통주 | ㈜에이투씨엔젤스 | 2,283,829 | 44.34% |

| 에버그린투자파트너스 3호펀드 | 205,700 | 3.99% | |

| Houghton Steet Partners Limited | 150,600 | 2.92% | |

| 윤형식 | 97,500 | 1.89% | |

| 서지훈 | 59,100 | 1.15% | |

| 오승택 | 53,888 | 1.05% | |

| 기타 소액주주(466명) | 1,888,805 | 36,37% | |

| 소계 | 4,739,422 | 92.01% | |

| 우선주 | 유석호 | 200,700 | 3.90% |

| 기타 소액주주(14명) | 210,650 | 4.09% | |

| 소계 | 411,350 | 7.99% | |

| 합계 | 5,150,772 | 100.00% | |

2. 재무제표 작성기준 및 유의적회계정책

회사의 재무제표는 일반기업회계기준에 따라 작성되었으며 재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

2.1 회계정책의 변경과 공시

(1) 회사가 채택한 제ㆍ개정 기준서

회사가 2023년 1월 1일로 개시하는 회계기간부터 신규로 적용한 제ㆍ개정 기준서는 다음과 같습니다.

- 제17장 '정부보조금의 회계처리' 개정 - 수익관련보조금

수익관련보조금의 표시를 수익 또는 관련 비용 차감 중 실질에 맞게 선택하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 회사가 적용하지 않은 제ㆍ개정 기준서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서는 다음과 같습니다.

- 제2장 '재무제표의 작성과 표시 I' 개정 - 부채의 유동ㆍ비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다.

또한, 기업이 보고기간말 후에 준수해야 하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야 하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정 내용은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용됩니다. 상기 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2 중요한 회계정책

회사의 중요한 회계정책은 다음과 같습니다.

(1) 금융상품

1)공통사항

금융자산이나 금융부채는 금융상품의 계약당사자가 되는 때에만 재무상태표에 인식하며, 최초인식시 공정가치로 측정합니다. 다만, 최초인식 이후 공정가치로 측정하고 공정가치의 변동을 당기손익으로 인식하는 금융자산이나 금융부채가 아닌 경우 당해 금융자산(금융부채)의 취득(발행)과 직접 관련되는 거래원가는 최초인식하는 공정가치에 가산(차감)합니다.

최초 인식시 금융상품의 공정가치는 일반적으로 거래가격(자산의 경우에는 제공한 대가의 공정가치, 부채의 경우에는 수취한 대가의 공정가치)이며, 장기연불조건의 매매거래, 장기금전대차거래 또는 이와 유사한 거래에서 발생하는 채권,채무로서 명목금액과 공정가치의 차이가 유의적인 경우에는 이를 공정가치로 평가하고 있습니다. 한편, 제공하거나 수취한 대가에 금융상품이 아닌 다른 것에 대한 대가가 포함되었다면 그 금융상품의 공정가치는 시장가격으로 평가하되 시장가격이 없는 경우에는 평가기법(현재가치평가기법 포함)을 사용하여 공정가치를 추정하고 있습니다.

최초 인식 후 금융상품은 당기손익인식지정항목, 유가증권, 파생상품 및 채권·채무조정을 제외하고는 상각후원가로 측정하며 금융상품의 현금흐름에 대한 추정 변경 또는 재협상 등으로 현금흐름이 변경되는 경우에는 실제 현금흐름과 변경된 계약상 현금흐름을 반영하여 해당 금융자산의 순장부금액이나 금융부채 상각후원가를 조정하고 조정금액은 당기손익으로 인식합니다(해당 금융상품이 채권·채무조정에 해당되거나 대손상각비(손상차손)와 관련된 추정 변경 등의 경우는 제외).

금융자산(유가증권 제외)의 양도의 경우에, 회사가 금융자산 양도후 당해 양도자산에 대한 권리를 행사할 수 없고, 양도후에 효율적인 통제권을 행사할 수 없으며, 양수인은 양수한 금융자산을 처분할 자유로운 권리를 갖고 있는 경우에 한하여 회사가 금융자산에 대한 통제권을 이전한 것으로 보아 금융자산을 제거하며, 이외의 경우에는 금융자산을 담보로 한 차입거래로 회계처리하고 있습니다.

회수가 불확실한 금융자산(유가증권 제외)은 합리적이고 객관적인 기준에 따라 산출한 대손추산액을 대손충당금으로 설정하고 있습니다.

2)유가증권

만기가 확정된 채무증권으로서 상환금액이 확정되었거나 확정이 가능한 채무증권을 만기까지 보유할 적극적인 의도와 능력이 있는 경우에는 만기보유증권으로, 주로 단기간 내의 매매차익을 목적으로 취득한 유가증권으로서 매수와 매도가 적극적이고 빈번하게 이루어지는 경우 단기매매증권으로, 단기매매증권이나 만기보유증권으로 분류되지 아니하는 유가증권은 매도가능증권으로 분류합니다.

회사는 후속 측정시 만기보유증권을 상각후원가로 평가하며, 만기보유증권을 상각후원가로 측정할 때에는 장부금액과 만기액면금액의 차이를 상환기간에 걸쳐 유효이자율법에 의하여 상각하여 취득원가와 이자수익에 가감합니다.