|

|

240531_대표이사 확인서 |

투 자 설 명 서

2024년 5월 31일 |

|

| ( 발 행 회 사 명 ) 주식회사 엑시콘 |

|

| ( 증권의 종목과 발행증권수 ) 기명식 보통주 2,202,000주 |

|

| ( 모 집 또는 매 출 총 액 ) 33,316,260,000원 |

|

| 1. 증권신고의 효력발생일 : |

2024년 5월 31일 |

| 2. 모집가액 : |

15,130원 |

| 3. 청약기간 : |

구주주 청약일 : 2024년 7월 11일(목) ~ 7월 12일(금) 일반공모 청약일 : 2024년 7월 16일(화) ~ 7월 17일(수) |

| 4. 납입기일 : |

2024년 7월 19일(금) |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.k |

| 나. 일괄신고 추가서류 : |

- |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → https://dart.fss.or.kr 서면문서 : (주)엑시콘 → 경기도 성남시 분당구 판교로255번길 28 (삼평동, DHK솔루션빌딩 7층) 대신증권(주) → 서울특별시 중구 삼일대로 343 |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) 대신증권 주식회사 |

【 대표이사 등의 확인 】

|

|

240531_대표이사 확인서 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

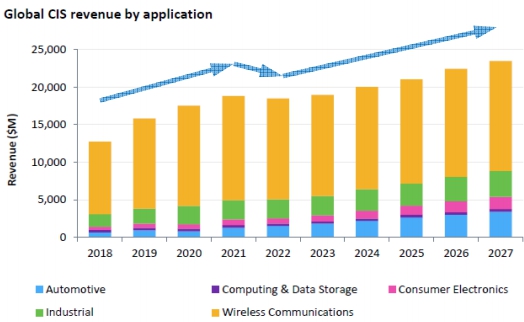

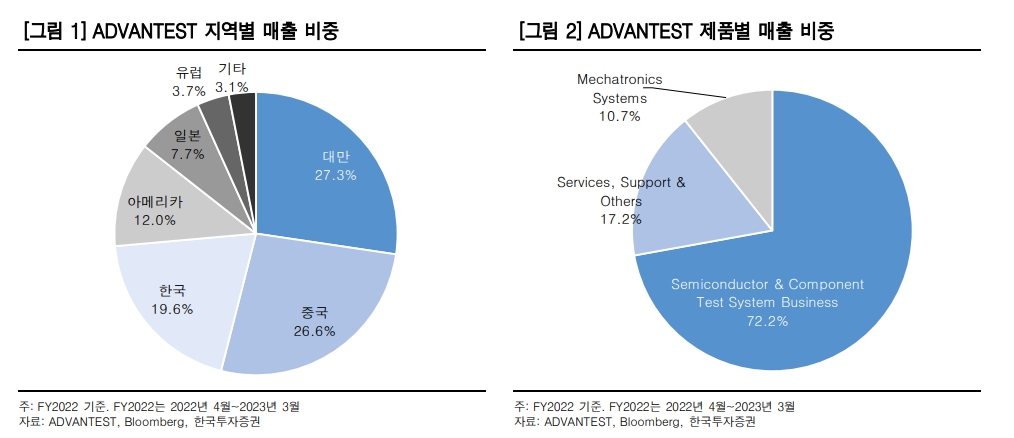

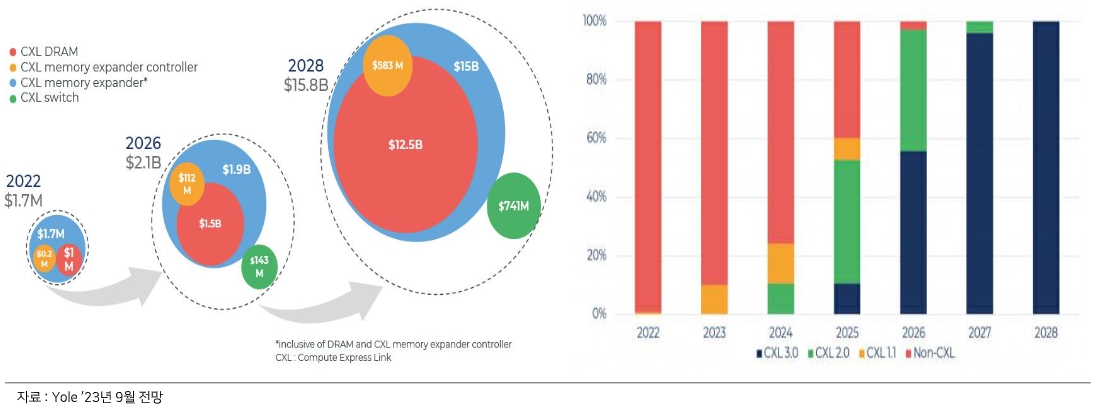

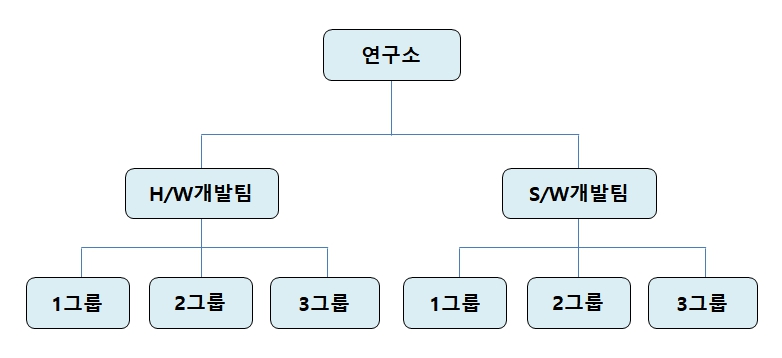

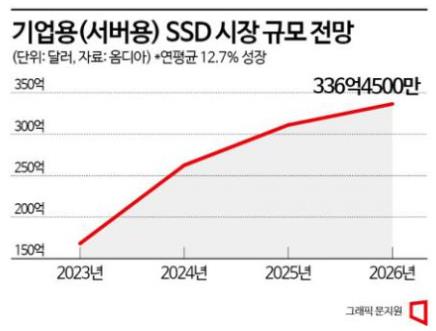

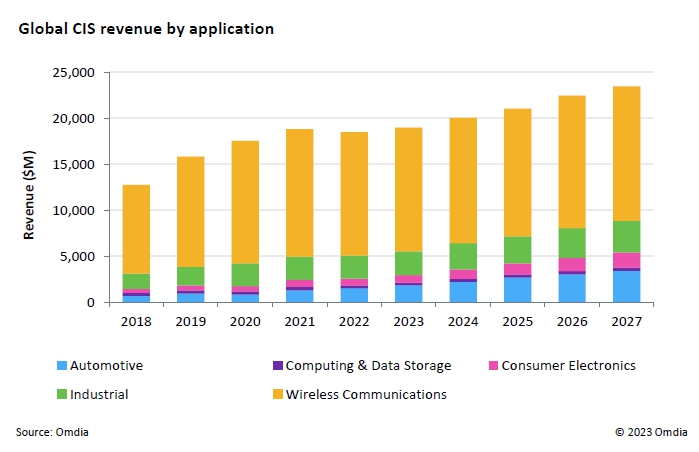

| 사업위험 | 가. 국내외 경기변동에 따른 불확실성 증대 위험 당사는 반도체의 성능 및 신뢰성을 검사하는 반도체 검사 장비 제조 사업을 영위하고 있으며, 해당 공급장비를 통하여 반도체 제품의 이상 유무를 판단하고 불량의 원인 분석 등을 통해 설계 및 제조 공정상의 수율을 개선시키는 역할을 수행하고 있습니다. 2024년에는 미국ㆍ유럽의 경기연착륙 기대, 인플레이션의 완화, 그리고 기준금리 인하 등으로 경제 상황이 개선될 것으로 예상되기는 하나, 반대로 러시아-우크라이나 및 이스라엘-하마스 전쟁으로 인한 지정학적 리스크, 높은 시장 금리가 지속됨에 따른 금융 불안정성, 경기 침체 우려등 국내외 경제에 큰 영향을 미칠 수 있는 불확실성 역시 상존하고 있습니다. 또한, 미국의 2024년 정확한 금리 인하 시기는 예측할 수 없어 글로벌 경기의 성장 경로는 다소 불확실한 상태입니다. 당사가 영위하고 있는 반도체 검사 장비 제품 수요 또한 경기변동 및 반도체 완제품 시장 변동에 따른 영향을 받습니다. 당사가 영위하는 산업의 특성상 국내 매출이 주를 이루고 있지만, 수주를 발주하는 고객사가 글로벌 업체이므로, 글로벌 경기에도 큰 영향을 받습니다. 글로벌 및 국내 경기의 회복 추세는 현재 상황에서 예측하기 어려우며, 국내외 경제 회복이 지연되는 경우 당사의 매출 실적에 부정적인 영향이 발생할 수 있으니, 투자자들께서는 국내외 시장상황 및 금융시장의 변동성에 대한 지속적인 모니터링 후 투자에 임하시기 바랍니다. 나. 반도체 산업의 경기 변동 위험 당사와 같은 반도체 검사 장비 제조 사업은 사용자의 주문량에 의해 그 수요가 결정되므로 전방 산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 2023년 메모리반도체는 하반기부터 IT 수요가 전반적으로 완만하게 회복되어 AI, 서버, 고용량, 고대역폭 메모리에 대한 수요가 증가하였습니다. 2024년은 수급 상황 개선으로 본격적인 성장이 기대되며, PC 및 모바일 수요가 성장하고, IT기업의 투자 증가에 따라 AI 서버 수요도 회복될 것으로 전망됩니다. 최근 WSTS(세계반도체무역통계기구)의 전망에 따르면 2019년 이후 비메모리반도체 시장은 견조한 성장세를 유지해 왔으며 향후에도 안정적인 성장세를 보일 것으로 예상하고 있습니다. 글로벌 반도체 시장은 고사양 IT 제품과 클라우드, 서버용 반도체 수요가 증가하면서 2020년부터 지속적으로 시장규모가 증가할 것으로 예측되고 있습니다. 상기와 같은 시장규모의 증가는 당사의 반도체 테스터에 대한 수요 증가로 이어질 수 있으나, 이로 인해 R&D 비용 증가 등 부담해야 하는 다양한 비용으로 인한 재무 구조 악화, 인력 유출 등 경영 활동에 부정적인 사건이 발생할 수도 있습니다. 또한, 반도체 시장 산업이 둔화 또는 침체로 인해 반도체 검사 장비의 수주가 감소할 경우 당사 실적에도 부정적인 영향을 미칠 수 있으니 투자자께서는 이점을 유의하시기 바랍니다. 다. 반도체 후공정 사업체 간 경쟁 심화에 따른 위험 당사가 영위하고 있는 반도체 검사 장비 제조시장에서 당사의 주요 경쟁사는 'D사'(번인 테스터), 'A사'(메모리 테스터), 'N사'(SSD테스터)입니다. 번인 테스터 장비는 'D사'가 수요처에 공급하고 있었으나, 당사가 기존 제품 대비 6배 성능이 향상된 차세대, 고용량 번인 테스터를 개발하며 2021년 하반기에 시장진입 하였습니다. 메모리 테스터 장비는 'A사'에서 삼성전자로 공급하고 있었으나, 당사는 2020년부터 삼성전자의 Needs에 맞춰 DDR5 Memory Tester를 출시하여 납품을 시작하였습니다. 당사와 비슷한 사업을 영위중인 'N사'는 SSD 테스터, 번인 테스터 등 반도체 검사 장비 제조업체이며, 당사와 제품매출 관련하여 경쟁 관계가 될 수 있습니다. 당사의 연구 개발 능력 하락, 제품 품질 하락 등으로 당사의 제품이 'N사'의 제품으로 대체된다면, 당사의 점유율이 낮아질 수 있습니다. 국내 반도체 검사 장비 제조업체는 수주하는 고객사가 제한적인 특성상, 수요자에 대한 점유율을 유지, 개선하기 위해서는 테스트 장비 제조 사업체 간 경쟁이 상존할 수 밖에 없는 구조입니다. 또한, 신규 사업자 진입으로 인한 경쟁 심화, 수주 물량 감소, 품질을 개선하기 위한 연구개발 둔화 등이 진행될 경우 당사의 경쟁력이 약화되어 당사의 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 라. 생산능력 증대 및 품질 향상을 위한 투자지출 증가 위험 당사가 영위하는 반도체 검사 장비 제조 사업은 최종 매출처의 요구사항에 따라 제조되는 주문생산방식이며, 사용자의 주문량에 의해 그 수요가 결정되어 매출이 발생합니다. 당사는 비메모리반도체 테스트 사업으로의 진출 또한 예정에 있으며, 해당 사업이 활성화되면 당사는 여러 업체들로부터 테스트 수주를 통해 테스트를 진행할 예정입니다. 당사는 비즈니스의 확장으로 인하여 증가되는 수주 물량에 대한 대응을 위해 지속적으로 인력 충원을 진행하고 있습니다. 또한, 비메모리반도체 테스트를 위한 기계장치 등도 확보할 예정입니다. 당사는 연구개발 담당 인력을 매년 충원하였으며, 2021년에 107명, 2022년에 121명, 2023년에 148명, 2024년 1분기 기 149명으로 증원하였습니다. 당사의 인력 증원 및 품질 향상을 위한 노력에도 불구하고 고객사가 요구하는 품질 수준에 도달하지 못하거나 적절한 규모의 설비를 확충하지 못해 납기를 준수하는데 실패하는 경우, 주요 고객사와의 관계 악화로 수주 물량이 급격하게 감소할 수 있습니다. 투자지출이 적절한시점에 회수되지 못할 경우, 수익성 및 재무안정성이 급격하게 악화될 수 있다는 점을 투자자분들께서는 유의하시기 바랍니다. 마. 원재료 가격 상승에 따른 위험 당사가 영위하고 있는 반도체 검사 장비 제조 사업은 IC, 가구물, CABLE, PCB 등을 주요 원소재로 사용하고 있으며, 주요 매입처는 Xilinx, Analog Device, SAMTEC, Linear 등 글로벌기업입니다. 당사의 원재료 매입금액 중 가장 큰 비중을 차지하는 품목은 IC(집적회로)로 2021년말 원재료 매입금액 36,276백만원 중 IC 매입금액은 16,289백만원, 매입비중 44.9%이며, 2022년말 원재료 매입금액 70,745백만원 중 IC 매입금액은 22,584백만원, 매입비중 31.9%이며, 2023년 원재료 매입금액 34,696백만원 중 IC 매입금액은 12,773백만원으로, 매입비중은 36.8%로 매년 비슷한 수준을 유지하고 있습니다. 또한 2024년 1분기는 IC(집적회로)의 매입 비중이 총 매입액 대비 80.7%를 기록하였는데 이는 최근 IC(집적회로)의 원재료인 금, 구리 등의 가격 상승으로 IC(집적회로) 가격이 상승함에따라, 수주 시점에 수주에 필요한 IC(집적회로)를 구매하였기때문입니다. 당사가 영위하는 반도체 검사 장비 제조 사업에 투입되는 원재료들은 금속의 가격 수준 등 다양한 요소에 의해 매입단가가 변동되고 있습니다. 이처럼 매출원가에 직접적인 영향을 미치는 요소가 가변적인 특성상 현재 및 향후 생산 계획을 수립할 때 이러한 부분을 면밀하게 검토하고 있습니다. 그럼에도 불구하고, 예상하지 못한 사유로 인해 원재료 매입가격이 지속적으로 상승하는 경우에는 매출원가 부담이 가중되고영업손실이 발생하는 등 수익성이 악화될 수도 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 바. 신규 사업 진출에 따른 위험 당사는 (1) 비메모리(SoC) 반도체 검사 장비 제조 사업, (2) CXL 테스터 개발 사업을 신규로 진행하고 있습니다. 비메모리 반도체의 경우 CPU, AP, GPU 등 여러 종류의 제품에 정교하고 다양한 설계가 필요하며, 다품종 소량생산이 특징입니다. 당사는 2023년 국내 최초로 CIS Tester 개발을 완료하여 비메모리 테스터의 국산화를 이루었으며, 올해 양산공급을 위한 준비를 진행하고 있습니다. CIS 시장 규모는 연간 약 1,000M$ 규모, CAGR(2022~2027년) 약 4.9%로 시장이 확대할 것으로 예상하고 있습니다. CXL은 컴퓨터 시스템 내부에서 메모리 채널과 다양한 컴포넌트들 간에 데이터를 빠르게 전송하기 위한 인터페이스 기술입니다. CXL 시장 규모는 시장 조사 기관 Yole의 '23년 9월 전망에 따르면 '26년 21억 달러, '28년 158억 달러로 성장할 것으로 전망하고 있습니다. 당사는 점진적인 Market Share 확보를 목표로 S/W 기술 우위를 활용하여 다양한 고사양제품 테스트를 위한 개발을 지속하고 있습니다. 신규 사업에 투입하는 회사의 인력, 시간, 비용 등은 단기적으로 당사의 재무상태에 부정적인 영향을 미칠 수 있으며, 기존 업체와의 영위 사업 중복 및 신규업체의 진입으로 인해 경쟁이 심화될 시 신규 사업에서 유의미한 매출 및 수익이 발생하지 않을 가능성이 존재하므로 투자자께서는 이점 유의하시기 바랍니다. 사. 반도체 산업 관련 법규 및 정책 변화 관련 위험 반도체 관련 기술이 중요한 국가 경쟁력으로 자리잡으며 정부는 반도체 산업을 지원하기 위한 정책을 활발하게 펼치고 있습니다. 당사는 국책 과제를 통해서도 메모리 반도체 테스터, SSD 테스터 등 연구 개발을 하고 있으며, 연구비 지원을 받고 있습니다.이와 같은 적극적인 정부 정책 및 법률 진흥 환경 하에 반도체 산업의 성장은 이어질 것으로 예상됩니다. 또한, 당사와 국가기관, 공공기관과의 국책과제 협업으로 연구개발 지원을 받을 수 있어 당사는 연구 개발을 통한 성장을 할 수 있습니다. 다만, 정부 정책 기조를 포함한 대외적 환경의 변화, 국책과제 지원 축소 등으로 인한 연구개발비 지원 감소는 당사의 실적에도 영향을 미칠 수 있으니 투자자께서는 유의하시기 바랍니다. 아. 주요 거래처 의존도 및 국내 지역 매출 편중에 따른 위험 당사가 영위하고 있는 반도체 검사장비 제조업은 소수의 반도체 제조업체로 매출이 편중되어 있는 모습을 보이고 있습니다. 당사의 삼성전자에 대한 매출 비중은 2021년 57.10%를 기록한 이래 2022년 89.37%, 2023년 92.18%, 2024년1분기 기준 89.43%으로 지속적으로 증가하고 있습니다. 다만, 최근 고객사 다변화를 위한 노력으로 관계회사 (주) 와이씨를 통해 주요 글로벌 IDM업체에 자사의 제품을 납품할뿐만 아니라 비메모리 제품 개발을 통해 제품을 다변화하여 매출처 확대를 계획하고 있습니다. 일례로, 2020년부터 국책과제로 CIS 테스터 개발을 시작하였으며, 2022년에는 차량용 CIS, 2023년 초에는 스마트폰용 CIS 품질 테스트를 완료하면서 비메모리 테스터 양산을 앞두고 있습니다. 또한, 당사의 매출은 2021년 86.65%, 2022년 98.63%, 2023년 95.23%, 2023년 1분기에는 99.12%, 2024년 1분기에는 94.47%의 비중으로국내에 편중되어 있음에 따라, 이러한 국내 편중 현상을 해결하기 위해 해외에서 열리는 전시회 참여 및 영업을 통한 신규 업체 방문을 통해 해외 매출을 발생시키기 위해 노력하고 있습니다. 그럼에도 불구하고, 현재 당사의 매출액은 삼성전자 및 국내에 편중되어 있습니다. 향후 주요 매출처와의 관계가 악화되거나 국내에서의 시장 지위가 약화될 경우, 특정매출처와 국내 지역에 대한 매출 편중은 당사의 영업실적 변동성을 심화시킬수 있으며 이에 따라, 당사 실적은 부정적인 영향을 받을 수 있습니다. |

| 회사위험 | 가. 매출 및 수익성 관련 위험 당사의 2023년에 당사의 매출액은 반도체 제조사들의 감산 정책및 메모리 반도체 축소로 인해 매출액증가율이 -9.72%를 기록하였으며, 연구개발 및 품질보증을 위한 판매비와관리비가 증가하면서 영업이익율은 1.78%을 기록하였습니다. 2024년 1분기 매출액은 7,145백만원(전년 동기 대비 69.69% 감소), 영업이익은 -4,772백만원(전년 동기 대비 66.79% 감소)이며 당기순이익은 -4,485백만원(전년 동기 대비 267.66% 감소)을 기록하였습니다. 이는 당사의 전방산업인 반도체 제조산업이 2023년 3분기부터 고사양 메모리반도체인 HBM 관련 장비에 집중적으로 투자가 편중됨에 따른 영향입니다. 또한, 최근 3개년동안 주요 판매비와관리비(인건비, 판매보증비, 경상연구개발비)는 2021년에는15,024백만원, 2022년에는 17,213백만원, 2023년에는 23,792백만원으로 지속적으로 증가하는 추이이며, 이는총 판매비와관리비 중 88.22%, 87.79%, 88.82%를 차지하면서 3개년동안 80%이상의 비율을 차지하고 있습니다.한편, 당사의 2024년 1분기 주요 판매비와관리비를 살펴보면, 2023년 1분기에는 4,246백만원 2024년 1분기에는 5,999백만원으로 전년 동기 대비 41.29% 증가하였습니다. 이러한, 전방산업의 빠른 기술발전에 맞춰가기 위해서는향후 추가적인 경상연구개발비, 인건비 및 판매보증비가 발생할 수 있습니다. 향후, 거시경제 침체 등으로 인한 향후 전방산업의 둔화로 당사 제품의 수요 하락 및 제품 개발 지연으로 인한 매출 발생이 늦어진다면 당사의 실적 및 수익성에 부정적인 영향을 미칠 수 있습니다 나. 재무안정성 저하 위험 당사의 연결기준 부채비율은 2021년말 15.80% 대비 2022년말의 경우 17.15%로 소폭 상승을 기록하였습니다. 2023년말의 경우, 부채비율은 13.72%로 2022년 말 대비소폭 하락하였습니다. 이는, 2023년 메모리 반도체 초과공급으로 인한 반도체 제조업체들의 감산정책으로 인해매출이 하락함에따라, 2023년말 매입채무가 2022년말 대비 66.79% 감소한 4,343백만원을 기록하였기 때문입니다. 2024년 1분기말 기준 당사의 연결기준 부채비율은12.04%로 전년 동기 13.72% 대비 하락하였습니다. 당사는 산업평균 대비 차입금의존도 대비 낮은 차입급 의존도를 보여주고 있었으나, 2024년 1분기 기준 영업이익이 적자전환을 함에따라 재무건전성이 위험을 받을 수 있습니다. 다만, 최근 3개년동안 차입금도 8,000백만원으로 유지할만큼 추가 차입을 하고 있지 않습니다. 다만, 향후 당사의 전방산업인 반도체 산업이 둔화되거나 고객사의사양을 맞추기 위한 연구개발비의 가파른 증가로 지속적으로 영업손실이 발생할 수 있습니다. 이에 따라 추가자금을 충당하기 위해 차입금 규모가 증가할 수 있고, 추후 리스증가에 따라 재무건전성이 보다 악화될 위험이 존재할 수 있습니다. 다. 현금흐름 관련 위험 당사는 최근 3년간 2023년을 제외하면 지속적으로 음(-)의 영업활동현금흐름을 보이고 있습니다. 투자활동현금흐름의 경우, 주로 사업경쟁력 강화를 위한 설비투자 및연구개발 투자가 진행되었습니다. 최근 3개년간 2021년에 삼성동 토지 구매로 24,814백만원의 현금 유출이 발생하면서 음(-)의 투자활동현금흐름을 기록한 시기를 제외하면, 양(+)의 투자활동현금흐름을 기록하고 있습니다. 재무활동현금흐름의 경우, 당사의 시설투자 결정 및 운전자금 확보 등의 자금계획에 따라 차입금 차입 및상환 등이 발생하며 변동성을 보이고 있습니다. 2024년 1분기의 경우 전년 동기와 다르게 음(-)의 영업활동현금흐름을 보이고 있습니다. 이는 전방산업에 위치한반도체 제조사들의 고부가가치 메모리 반도체인 HBM의 투자 편중으로 인해 당사 제품의 수요가 줄어들면서 전년동기 대비 62.76% 감소하였기 때문입니다. 투자활동현금흐름의 경우, 257백만원의 현금흐름 유출이 발생하면서 음(-)의 투자활동현금흐름을 기록하였으며 재무활동현금흐름의 경우 자금계획에 따라 차입금 차입 및 상환 및 배당금지급으로 음(-)의 현금흐름을 기록하고 있습니다. 라. 매출채권 회수지연에 따른 위험 당사는 최근 3개년 및 2024년 1분기동안 거래처의 사정으로 손상을 인식한 대손충당금 1,014백만원을 제외하고, 주요 매출처가국내 대기업으로서 매출채권 회수 가능성이 상대적으 높다고 판단하고 있습니다. 또한, 매출채권 연령 분석을 살펴보면, 손상을 인식하고 있는 채권을 제외한 나머지 채권들은 전부 3개월 미만으로서 신용도가 우량한 기업에 대한 것으로 회수불능 가능성은 낮을 것으로 판단됩니다. 그러나 거래처의 업황이 침체되어 대금 지급에 문제가 발생할 경우 당사가 계획한 대로 매출채권을 회수하지 못할 수도 있습니다. 매출채권 회수가 비정상적으로 지연되는 등 채권 손상 징후가 발생할 경우 당사는 대손충당금을 추가설정할수 있으며, 이 경우 당사의 수익성과 재무안정성이 악화될수 있습니다. 마. 재고자산 진부화에 따른 위험 당사의 2022년 재고자산은 엔데믹 시대로의 변화에 따라 경제가 정상화 되면서 D램, NAND 용 메모리 반도체의 수요가 증가하며 2021년 대비 166.43% 상승한 34,542백만원을 기록하였습니다. 반면 2023년의경우, 반도체 전방산업의 초과공급으로 인해 반도체 제조사들이 감산정책을 펼치고, 메모리 반도체에 대한 수요가 줄어들면서 재고자산은 2022년 대비 30.75% 감소한 23,922백만원을 기록하며 증가 추이는 감소하였습니다. 2024년 1분기의 경우 향후 발생할 수 있는 수주에 대비한 원재료 구입으로 2023년말 대비 23.89% 증가한 14,595백만원을 기록하였으며 재공품은 전년과 비슷한 4,383백만원을 기록하였습니다. 주문자 생산방식인 당사의 생산형태에 따라 매출액이 감소하여, 제품 재고자산은 2023년말 대비약 47.50% 감소하여 총 재고자산은 23,164백만원을 기록하였습니다. 당사는 최종 매출처의 요구사항에 따라 만들어지는 주문생산 방식으로 제조되어 제품이 생산되면 출고가 이뤄지므로 재고자산 평가손실충당금비중은 최근 3년 및 2024년 1분기간 5% 미만으로, 장기체화 재고로 인한 평가손실 발생은미미한 편입니다. 그러나 당사 재고자산은 최종 전방산업인 반도체 제조업의 수요에 노출되어 있기 때문에, 향후 당사 재고의 시가하락으로인해 순실현가능가치가 하락할 경우 추가적인 평가충당금 인식으로 당사 수익성에 부정적인 영향을 끼칠 수 있습니다. 바. 환율 변동으로 인한 손익 악화 위험 당사의 최근 3년 및 2024년 1분기간 수출 비중이 5% 수준에 불과하기 때문에, 환율변동으로 인한 외환 관련 손익은 주로 원재료 수입으로인해 발생하고 있습니다. 이로 인해 발생하는 외화자산 및 부채는 환율 변동에 따라 외환차손익 및 외화환산손익을 필연적으로 발생시키며 당사의 당기순이익에 영향을 미치고 있습니다. 당사는 내부적으로 원화 환율 10% 변동을 기준으로 환위험을 측정하고 있습니다. 당사 외화자산 및 부채에 대한 원화 환율 10% 하락 시 당사의 법인세차감전순이익에 끼치는 영향은 2023년말 기준으로 217백만원의 손실으로 예상됩니다. 2024년 1분기의 경우 외화로 표시되는 자산대비 부채가더 커서 환율 하락에 따른 66백만원의 이익을 기록하였는데 이는 원자재 매입대금 지급에 따른 현금및현금성자산의 감소와 매출채권의 현금화로 인한 매출채권 감소로 기인합니다. 이러한 환율의 변화는 외환 관련 손익의 변동성을 확대해 당사의 수익성 및 재무 안정성에 부정적 영향을 미칠 위험이 있으며, 환율 하락(원화가치의 상승)은 당사 제품의 가격 상승을 초래하여, 가격경쟁력을 약화시켜 매출 실적에 부정적 영향을 미칠 수 있습니다. 사. 특수관계자와의 거래에 따른 위험 당사의 최명배 사내이사는 주식회사 엑시콘의 공동 대표이사 직위를 역임하고 있으며, (주)와이씨(舊 와이아이케이(주)), 디에이치케이솔루션(주) 등 당사의 다수 관계회사 대표이사를 겸직 중입니다. 이처럼 겸직임원의 업종 내 오랜 경력 보유를 바탕으로 특수관계사 집단의 효율적인 경영 전략과 융합적 장기 성장 계획을 수립할 수 있는 효과를 기대할 수 있는 긍정적인 측면도 존재하나, 기대와 달리 사업을 영위하는 과정에서 겸직 회사간에 이해상충 문제가 발생할 수 있습니다. 또한, 당사는 특수관계자간 주요 거래내역 추이를 살펴보면 매출, 기타매출, 매입, 고정자산 매입 거래,자금 대여거래가 발생하고 있습니다. 2021년에 발생한 관계회사인 (주)샘텍과의 자금 대여 거래의 경우 당사는 '회사의 경영상 목적을 달성하기 위하여 필요한 경우'로 판단하였습니다. 또한, 해당 거래에 대해 이사회 결의 등의 적법한 절차를 거쳤으며 (주)샘텍은 당사의 지배구조의 중심축으로 단독 또는 계열사와의 합의를 통해 당사의 대표이사 및 이사 선임이 가능함에 따라 상장회사의 주요 경영사항에 대하여 사실상의 영향력을 행사하는 주주로 판단하고 있습니다. 이러한 내부 판단에도불구하고 당사의 판단과는 다르게 사법당국이 달리 판단하여 특수관계자와의 거래가 상법 등에 저촉될 경우, 당사에 벌금 및 제재, 법률적 비용 등 법적 리스크가발생할 가능성이 존재하오니 투자자께서는 이 점 유의하시기 바랍니다. 또한, 거래내역 중 당사 제품에 필요한 주요 원재료인 프레임 매입과 기계조립 등의 매입거래가 가장 많이 발생했던 (주)와이씨(舊 와이아이케이(주))에 채무거래가 인식되기 때문에, 특수관계자와의 거래 관계가 유지될 것으로 보이며, 거래 금액이증가할수록 특정 매입처에 대한의존도 증가와 이해 상충에 따른 위험도가 증가할 수 있습니다. 아. 관계기업 투자에 따른 지분법 손실 위험 최근 3개년 및 2024년 1분기 간 관계기업 (주)샘씨엔에스는 2021년에는 당기순이익 11,911백만원, 2022년에는 당기순이익 15,138백만원을 기록하며 성장세를 보이다가 2023년에는 글로벌 반도체 시장의 전반적인 투자 축소로 인해 전공정 소재/부품의 수요가 감소하여 당기순손실이 발생하였으나 2024년 1분기에는 재무구조 개선으로 인해 당기순이익 722백만원으로 흑자 전환하였습니다. 반도제 제조산업의 호황으로 인해 관계회사인 (주)샘씨엔에스가 2021년부터 2022년까지 당기순이익을 기록하면서, 당사의 지분법이익은 2021년에는 3,334백만원, 2022년에는 5,877백만원으로 지분법이익을 기록하였으나, 2023년에는 글로벌 반도체 시장의 전반적인 투자 축소로 관계회사인 (주)샘씨엔에스의 제품에 대한수요가 감소하여 335백만원의 지분법 손실을 기록하였습니다. 2024년 1분기의 경우 (주)샘씨엔에스의 전환사채 전환청구권 행사로 인해 지분율이 변동됨에 따라 1,291백만원의 지분법 손실이 발생하였습니다. 이처럼 관계기업 투자에 대한 지분법평가손실은 당사의 손익에 부정적인 영향을 미칠 수 있으며, 관계기업들의 재무상황 악화나 손실이 크게 발생하여 투자 회수가능성이 낮다고 판단될 경우 현재 장부가액의 전체 금액에 대한 손상차손이 발생할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 자. 품질문제에 따른 사업악화 위험 당사가 영위하고 있는 반도체 검사장비 제조업 특성 상 인력에 의한 수작업 형태의 조립이 주를 이루어 소량 생산의 형태를 보이며, 단기 수주에 의한 납품의매출 형태로 인해고정비 상승의 최소화를 위하여 장비 부품의 조달 및 부품의 생산은 관계회사로부터 매입하거나 외주를 사용하고 있습니다. 당사는 외주로 인해 발생할 수 있는 품질문제를 예방하고, 출고한 제품과 관련하여 보증기간 내의 경상적인 제품수리 및 비경상적인 제품의 하자로 인한 보상을 위하여 관련 제품의 매출시점에 판매보증충당부채를 설정하고 있습니다. 2023년에 MBT 장비의 검수과정에서 결함이 발견되어 2022년 대비 약 2.57배 증가한 3,670백만원의 판매보증비가 발생하였습니다. 이에 따라, 판매보증충당부채도 2022년 전년 대비 약 1.51배 증가한 1,375백만원을 기록하며 지속적으로 판매보증충당부채가 증가하고 있습니다. 또한, 2024년 1분기의 경우 2023년과 대비해 16.65%하락한 1,146백만원의 충당부채를 기록하였습니다. 향후 검사장비에서의 오작동 등의 결함이 존재하여 클레임이 발생하여 추가적인 판매보증비 발생은 재무적인 위험으로 귀결될 수 있으므로 투자자분들께서는 이 점 유의하여 투자하시기 바랍니다. 차. 연구개발비 증가 및 향후 연구인력 이탈에 따른 위험 반도체의 성능 및 신뢰성을 검사하는 반도체 검사장비 제조업을 영위하고 있는 당사는 연구개발과 제품의 품질, 가격, 납기 그리고고객의 요구사항에 대해 정확하고 신속하게 대응하는지가 시장 선점의 중요한 결정 요소입니다. 2021년 연구개발비는 10,837백만원이었으나 2022년에는 12,335백만원, 2023년에는 15,642백만원으로 2022년 전기 대비 26.81% 증가했습니다. 또한, 2024년 1분기에는 4,752백만원의 연구개발비를 기록하며 이는 단순연환산 했을 시 19,008백만원으로 지속적인 증가 추세로 연구개발비를 지출하고 있습니다. 한편, 당사의 연구개발 업무를 담당하고 있는 인력은 2021년에 107명, 2022년에 121명, 2023년에 148명으로 2022년 전년 대비 약 22.31% 증원되었습니다. 또한, 2024년 1분기에는 149명으로 2023년 대비 1명이 추가 채용되었습니다. 이에 따라, 당사의 기술개발 인력들이 유출될 경우 당사 제품의 경쟁력 약화 및 연구조직의 역량 저하로 인한 기술적 도태로 차세대 제품의 개발이 이루어지지 않아 고객사의 요구 사항을 만족하지 못하여 주문 물량이 감소하는 등으로 인해 당사의 매출실적이 저하될 가능성을 배제할 수 없습니다. 이 점 투자자께서는 유의하시기 바랍니다. 카. 내부회계관리제도 및 내부통제 관련 위험 당사는 내부통제를 위한 규정 및 조직을 구축하고 있으며, 우발상황 등이 발생하지 않도록 상시 모니터링을 통해 내부통제 강화를 위하여 상당한 노력을 기울이며 대비하고 있습니다. 그럼에도 불구하고, 내부회계관리조직이 적절하게 운영되지 않거나 혹은 외부감사인의 내부회계관리 운영실태를 감사한 결과 중요한 취약점이 발견될 시 각종 제재사항이 부과될 수 있습니다. |

| 기타 투자위험 | 가. 최대주주등의 청약 참여율에 따른 지분율 변동 위험 금번 유상증자시 주주배정 후 실권주 일반공모 방식으로 발행될 모집신주의 수는 2,202,000주이며 이는 기존 발행주식총수의 약 20.30%에 해당하는 물량으로 당사의 구주주는 유상증자 참여 시 보유주식 1주당 0.2137779189주의 비율로 신주를 배정받게 됩니다. 증권신고서 제출 전영업일 기준 당사 최대주주는 최명배 대표이사(15.73%)로, 최대주주 및 특수관계인의 지분율은 39.10%입니다. 현재 당사의 최대주주 및 특수관계인은 총 배정수량 906,899주 중 74.12%에 해당하는 672,216주의 청약 참여를 계획하고 있습니다. 증권신고서 제출 전영업일 기준 최대주주 및 특수관계인은 총 39.10%의 지분율을 보유하고 있고, 금번 유상증자 이후 보유 지분율은 37.66%로 1.44%p 하락이 예상됩니다. 유상증자 직후 당사 최대주주등의 지분율이 37.66% 수준으로 충분한 지배력이 있다고 판단하여 지분율 감소에 따른 지배력 강화 대안을 현재 계획하고 있지는 않으며, 향후 자금확보를 위한 추가 유상증자 등으로 인하여 최대주주 등의 지분율이 감소할 경우 당사의 경영권 안정화에 부정적인 영향을 미칠 수 있습니다. 다만, 당사 발행주식총수의 5% 이상 지분율을 보유한 주주는 최대주주 및 계열회사 이외에 없고 소액주주들에게 지분율이 분산되어 있어 지분율이 일부하락하더라도 최대주주의 변경 가능성은 제한적일 것으로 판단됩니다. 다만, 최대주주등의 청약참여율은 향후 변동될 수 있으니 투자자께서는 이 점 유의하시길 바랍니다. 나. 신주의 환금성 제약 및 주가 변동에 따른 원금 손실 위험 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있습니다. 다. 신주 상장에 따른 주가 하락 위험 증자비율이 약 20.30% 수준에 해당하는 유상증자로 향후 주가가 급변동하는 등 투자자에게 금전적 손실이 발생할 위험이 존재합니다. 금번 유상증자를 통해 상장하는 신주는 전량 보호예수되지 않는 관계로, 신주의 추가 상장 시점에 대규모 물량이 일시에 출회될 가능성이 있으며 이로 인해 주가가 급락할 수 있습니다. 또한, 추가 상장일 이전이라도 유통주식수 희석화 우려가 당사의 주가가 상승하는데 제약 요인으로 작용할 가능성이 있습니다. 라. 주가하락에 따른 발행금액 감소 위험 일반공모 후 미청약분에 대해서는 그 전부를 대표주관회사가 인수하므로 청약 미달에 따른 위험은 없으나, 주가 하락으로 인해 발행가액이 크게 하락할 경우 당사의 자금 운용계획에 차질이 빚어질 수 있습니다. 마. 공시서류 정정에 따른 일정 변경 위험 본 공시서류는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있습니다. 바. 분석정보의 한계 및 투자판단 관련 위험 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 기재사항은 청약일 이전에 변경될 수 있습니다. 본 주식을 청약하고자 하는 투자자께서는 투자결정을 하기 전에 본 증권신고서의 상기 투자위험요소 뿐만 아니라 다른 부분 또한 주의 깊게 검토한 후 이를 고려하여 최종적인 투자판단을 해야 합니다. 사. 금융감독기관의 규제 강화에 따른 위험 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리 감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지 실질심사, 상장폐지, 불성실법인 지정에 따른 제재금 및 벌점 부과 등의 조치가 취해질 수 있습니다. 향후 감독기관으로부터 당사가 현재 파악하지 못한 제재가 부과될 경우 주가하락 및 유동성(환금성) 제약 등으로 인해 투자금에 막대한 손실이 발생할 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. 아. 집단 소송 제기 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있으니 이 점 유의하시기 바랍니다. 자. 유상증자 철회에 따른 위험 유상증자 진행 과정에서 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 대표주관회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입 전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회 시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. 차. 차입공매도 유상증자 참여 제한 관련 위험 금융위원회의 공매도 제도개선 관련 「자본시장과 금융투자업에 관한 법률과 시행령」이 개정되어 2021년 4월 6일부터 시행됨에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막 날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자 참여를 제한하되, 예외적인 경우에만 증자 참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」제180조의4). 상기 사항을 위반 시 과징금 등의 제재 조치를 받을 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 카. 재무제표 작성 기준일 이후 재무상황 변동에 따른 위험 본 공시서류 상 재무제표에 관한 사항은 2024년 1분기 분기보고서재무제표 (K-IFRS 기준) 작성기준일 이후의 변동을 반영하지 않았습니다. 당사는 금번 유상증자를 진행하는 과정에서 투자 의사결정에 중대한 영향을 미칠 것으로 판단되는 변동사항을 향후에도 상세하게 반영하여 공시할 예정입니다. 그럼에도 불구하고, 당사가 중요하지 않다고 판단하여 기재 및 서술을 생략한 사항 중 당사의 기업가치에 영향을 미칠 만한 사건이 없다고 단정할 수는 없어 주기적이고 면밀한 검토가 필요합니다. 타. 투자주의종목 지정 및 투자경고종목 예고 위험 당사는 최근 1개 사업년도 내 한국거래소의 시장감시위원회로부터 투자주의종목에 총 2회 지정된 이력이 있으며, 투자경고종목으로 지정될 가능성이 있음을 시사하는 투자경고종목 예고를 총 1회 받았습니다. 향후에도 시장 상황에 따라 특이할만한 사유없이 대량의 주식 순매수/매도가 이뤄지거나, 주가 급등락이 발생하여 투자주의종목 등으로 지정될 가능성 및 투자경고종목으로 예고될 가능성을 배제할 수 없습니다. 파. 기타 투자자 유의사항 당사의 대내외적 경영환경 변화에 따라 당사 실적의 급변동이 있을 경우, 투자원금에 대한 손실이 발생할 수 있으므로, 상기 투자위험요소 및 본 공시서류에 기재된 정보에만 의존하여 투자 판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하시어 투자에 임하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 2,202,000 | 500 | 15,130 | 33,316,260,000 | 주주배정후 실권주 일반공모 |

| 인수(주선) 여부 | 지분증권 등 상장을 위한 공모여부 | ||

|---|---|---|---|

| 인수 | 아니오 | 해당없음 | 해당없음 |

| 인수(주선)인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 대신증권 | 보통주 | 2,202,000 | 33,316,260,000 | 인수수수료 : 모집총액의 0.9% 실권수수료 : 실권인수금액의 5.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 07월 11일 ~ 2024년 07월 12일 | 2024년 07월 19일 | 2024년 07월 15일 | 2024년 07월 19일 | 2024년 06월 04일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2024년 04월 24일 | 2024년 07월 08일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 33,316,260,000 |

| 발행제비용 | 366,758,060 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유상증자결정)-2024.04.23 |

| 【기 타】 | 1) 금번 (주)엑시콘 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 대신증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 모집 또는 매출에 관한 일반 사항 - 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것이며, 향후 변경될 수 있습니다. 확정 발행가액은 구주주 청약 개시일로부터 제3거래일 전(2024년 07월 08일)에 결정될 예정입니다. 4) 상기 청약기일은 구주주 청약 일정이며, 일반공모 청약은 2024년 07월 16일과 2024년 07월 17일(2영업일)입니다. 일반공모청약공고는 2024년 07월 15일에 발행회사, 대표주관회사의 인터넷 홈페이지에 공고할 예정입니다. 5) 일반공모 청약은 대표주관회사인 대신증권(주)의 본ㆍ지점, 홈페이지 및 HTS, MTS에서 가능합니다. 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」제9조 제2항 제7호에 의거 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에게 배정하지 아니하고 대표주관회사가 자기계산으로 인수할 수 있습니다. 6) 「자본시장과 금융투자업에 관한 법률」 제180조의4 및 동법 시행령 제208조의4 제1항에 의거, 2024년 04월 24일부터 2024년 07월 08일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3 제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4 제2항 및「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. 7) 금융감독원에서 본 공시서류를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 증권신고서에 기재된 일정이 변경될 수 있습니다. 8) 증권신고서의 효력 발생은 본 증권신고서의 기재사항이 진실또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 9) 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여「자본시장과 금융투자업에 관한 법률」제165조의6 2항 1호에 의거 당사와 대신증권(주)(이하 "대표주관회사"라 합니다.) 간에 주주배정 후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 2,202,000주를 주주배정 후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

■ 모집(매출) 정보

| (단위 : 원, 주) |

| 주식의 종류 | 주식의 수 | 액면가액 | 모집(매출)가액 | 모집총액 | 모집(매출)방법 |

| 기명식 보통주 | 2,202,000 | 500 | 15,130 | 33,316,260,000 | 주주배정 후 실권주 일반공모 |

| 주1) 최초 이사회 결의일 : 2024년 04월 23일 주2) 1주의 모집가액 및 모집총액은 1차 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은「증권의 발행 및 공시 등에 관한 규정」제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나,시장혼란 우려 및 기존 관행 등으로「(舊)유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 산정할 예정입니다.

■ 1차 발행가액의 산출근거

1차 발행가액은 신주배정기준일 전 제3거래일(2024년 05월 30일)을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 25%를 적용하여 산정된 발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.)

| 기준주가 X 【 1 - 할인율(25%) 】 |

||

| ▶ 1차 발행가액 |

= | ---------------------------------------- |

| 1 + 【증자비율 X 할인율(25%)】 |

| [ 1차 발행가액 산정표 (2024.04.30 ~ 2024.05.30) ] |

(단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

| 1 | 2024/05/30 | 21,400 | 747,376 | 15,494,768,190 |

| 2 | 2024/05/29 | 20,700 | 859,734 | 18,223,323,200 |

| 3 | 2024/05/28 | 21,100 | 6,701,047 | 145,250,983,830 |

| 4 | 2024/05/27 | 19,300 | 217,183 | 4,112,342,740 |

| 5 | 2024/05/24 | 18,960 | 271,321 | 5,166,144,060 |

| 6 | 2024/05/23 | 18,800 | 336,848 | 6,422,697,320 |

| 7 | 2024/05/22 | 19,100 | 1,438,134 | 28,105,879,220 |

| 8 | 2024/05/21 | 18,600 | 181,616 | 3,358,906,200 |

| 9 | 2024/05/20 | 18,310 | 136,743 | 2,500,184,850 |

| 10 | 2024/05/17 | 18,320 | 231,025 | 4,257,797,580 |

| 11 | 2024/05/16 | 18,890 | 305,103 | 5,766,738,150 |

| 12 | 2024/05/14 | 18,720 | 250,269 | 4,688,949,070 |

| 13 | 2024/05/13 | 18,780 | 314,662 | 5,916,858,560 |

| 14 | 2024/05/10 | 19,120 | 311,800 | 6,033,419,660 |

| 15 | 2024/05/09 | 19,660 | 279,141 | 5,527,615,780 |

| 16 | 2024/05/08 | 20,200 | 279,275 | 5,588,532,000 |

| 17 | 2024/05/07 | 20,300 | 302,207 | 6,166,627,000 |

| 18 | 2024/05/03 | 20,100 | 569,429 | 11,773,932,400 |

| 19 | 2024/05/02 | 21,100 | 1,115,763 | 24,015,693,200 |

| 20 | 2024/04/30 | 21,050 | 397,336 | 8,429,648,400 |

| 1개월 가중산술평균주가(A) | 20,779.27 | |||

| 1주일 가중산술평균주가(B) | 21,399.89 | |||

| 기산일 종가(C) | 21,400 | |||

| A,B,C의 산술평균(D) | 21,193.05 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 21,193 | (C)와 (D)중 낮은 가액 | ||

| 할인율 | 25% | |||

| 1차 발행가액 | 15,130 | 기준주가 X (1- 할인율) 1차 발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

| 2024-04-23 | 이사회 결의 | - |

| 2024-04-23 | 증권신고서(예비투자설명서) 제출 | - |

| 2024-04-23 | 신주발행공고 및 신주배정기준일공고 | 당사 인터넷 홈페이지(http://www.exicon.co.kr) |

| 2024-05-09 | (정정) 증권신고서 및 예비투자설명서 제출 | - |

| 2024-05-14 | 2024년 1분기보고서 제출(예정) | - |

| 2024-05-16 | (정정) 증권신고서 및 예비투자설명서 제출 | 2024년 1분기보고서 제출에 따른 기재정정 |

| 2024-05-30 | 1차 발행가액 확정 | 신주배정기준일 3거래일전 |

| 2024-06-03 | 권리락 | - |

| 2024-06-04 | 신주배정기준일(주주확정) | - |

| 2024-06-19 | 신주배정 통지 | - |

| 2024-06-26 ~ 2024-07-02 |

신주인수권증서 상장일 | 5거래일 이상 동안 거래 |

| 2024-07-03 | 신주인수권증서 상장폐지 | 구주주 청약초일 5거래일 전 폐지 |

| 2024-07-08 | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2024-07-09 | 확정 발행가액 확정 공고 | 당사 인터넷 홈페이지(http://www.exicon.co.kr) |

| 2024-07-11 ~ 2024-07-12 |

구주주 청약 | - |

| 2024-07-15 | 일반공모청약 공고 | 당사 인터넷 홈페이지(http://www.exicon.co.kr) 대신증권㈜ 홈페이지(https://www.daishin.com) |

| 2024-07-16 ~ 2024-07-17 |

일반공모청약 | - |

| 2024-07-19 | 주금납입/환불/배정공고 | 대신증권㈜ 홈페이지(https://www.daishin.com) |

| 2024-07-31 | 신주상장 예정일 | - |

|

주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주및 투자자에게 귀속됩니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모집대상 | 주식수 | 비 고 |

| 구주주 청약 (신주인수권증서 보유자 청약) |

2,202,000주 (100.0%) |

- 구주 1주당 신주 배정비율 : 1주당 0.2137779189주 - 신주배정 기준일 : 2024년 06월 04일 - 구주주 청약일 : 2024년 07월 11일 ~ 2024년 07월 12일 (2거래일) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 「자본시장과 금융투자업에 관한 법률」 제165조의6의 제2항 제2호에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁등 벤처기업투자신탁 청약 포함) |

- | - 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 - 일반공모 청약일 : 2024년 07월 16일 ~ 2024년 07월 17일 (2거래일) |

| 합 계 | 2,202,000주 (100.0%) |

- |

| 주1) | 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.2137779189주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 현재 신주배정비율은 주식매수선택권 및 주식관련사채의 권리 행사, 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

| 주3) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

| 주4) | "고위험고수익투자신탁등" 이란 다음 각 호의 어느 하나에 해당하는 투자신탁 등을 말합니다. (i) 「조세특례제한법」제91조의15제1항에 따른 고위험고수익채권투자신탁을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일·설립일이 속하는 분기 또는 그 다음 분기 말일 전 영업일까지 수요예측에 참여하는 경우에는 같은 법 시행령 제93조제1항제1호 및 같은 조 제5항에도 불구하고 수요예측 참여일 직전 영업일의 고위험고수익채권의 보유비율이 같은 법 시행령 제93조제1항제1호 각 목의 비율 이상이어야 합니다. (ii) 법률 제19328호 「조세특례제한법」의 시행일 이전의 제91조의15제1항에 따른 고위험고수익투자신탁으로서 최초 설정일·설립일이 2023년 12월 31일 이전인 것을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일·설립일로부터 수요예측 참여일까지의 기간이 6개월 미만인 경우에는 대통령령 제33499호 「조세특례제한법 시행령」시행일 이전의 제93조제3항제1호 및 같은 조 제7항에도 불구하고 수요예측 참여일 직전 영업일의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. |

| 주5) | "벤처기업투자신탁"이란 「조세특례제한법」 제16조 제1항 제2호의 벤처기업투자신탁(대통령령 제28636호 「조세특례제한법 시행령 일부개정령」시행 이후 설정된 벤처기업투자신탁에 한하며, 이하 같습니다.)를 말합니다. 다만, 해당 벤처기업투자신탁의 최초 설정일로부터 수요예측 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 수요예측 참여일 직전영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35 이상이어야 합니다. |

| 주6) | 본 건 유상증자는 주권상장법인의 유상증자에 해당되므로,「증권 인수업무 등에 관한 규정」 제9조 제2항 제3호에 따라 고위험고수익투자신탁등에 일반공모 배정분의 10%를 배정하며,「증권 인수업무 등에 관한 규정」제9조 제2항 제4호에 따라 벤처기업투자신탁에 일반공모 배정분의 25%를 배정합니다. 나머지 주식은 개인청약자 및 기관투자자(집합투자업자포함)에 구분없이 배정합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ① 1단계 : 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사 6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁등에 대한 공모주식 10%와 벤처기업투자신탁에 대한 공모주식 25%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주7) |

일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정하며 배정결과 발생하는 잔여주식은 대표주관회사가 자기계산으로 잔액인수하기로 합니다. 단, 대표주관회사는「증권 인수업무 등에 관한 규정」제9조 제2항 제7호에 의거 고위험고수익투자신탁등, 벤처기업투자신탁, 일반청약자에 대하여 배정하여야 할 주식이 50,000주(액면가 500원 기준) 이하이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니하고 대표주관회사가 자기계산으로 인수할 수 있습니다. |

| 주8) |

「자본시장법」 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2024년 04월 24일부터 2024년 07월 08일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

■ 구주주 1주당 배정비율 산출 근거

| 구 분 | 상세 내역 |

| A. 보통주식 | 10,848,797주 |

| B. 우선주식 | - |

| C. 발행주식총수(A+B) | 10,848,797주 |

| D. 자기주식 + 자기주식신탁 | 548,388주 |

| E. 자기주식을 제외한 발행주식총수 (C-D) | 10,300,409주 |

| F. 유상증자 주식수 | 2,202,000주 |

| G. 증자비율 (F/C) | 20.30% |

| H. 우리사주조합 배정 | - |

| I. 구주주배정 (F-H) | 2,202,000주 |

| J. 구주주 1주당 배정비율 (I/E) | 0.2137779189주 |

3. 공모가격 결정방법

「증권의 발행 및 공시 등에 관한 규정」제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 「(舊)유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 산정합니다.

① 예정발행가액

예정발행가액은 이사회결의일 전일(2024년 04월 22일)을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 25%를 적용, 아래의 산식에 의하여 산정된 발행가액(예정발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

▶ 예정발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

② 1차 발행가액

1차 발행가액은 신주배정기준일 전 제3거래일(2024년 05월 30일)을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 25%를 적용, 아래의 산식에 의하여 산정된 발행가액(1차 발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

▶ 1차 발행가액 = [기준주가 × (1-할인율)] / [1+(증자비율 × 할인율)]

③ 2차 발행가액

2차 발행가액은 구주주 청약일 전 제3거래일(2024년 07월 08일)을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 25%의 할인율을 적용하여 아래의 산식에 의하여 산정한 발행가액(2차 발행가액)으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

▶ 2차 발행가액 = 기준주가 × (1-할인율)

④ 확정 발행가액

확정 발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만 「자본시장과 금융투자업에 관한 법률」 제165조의6 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

▶ 확정 발행가액 = Max{Min(1차 발행가액, 2차 발행가액), 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

⑤ 최종 발행가액은 구주주 청약 초일(2024년 07월 11일) 전 3거래일(2024년 07월 08일)에 확정되어 2024년 07월 09일에 금융감독원 전자공시시스템 및 당사의 인터넷 홈페이지(https://exicon.co.kr)에 공시될 예정입니다.

※ 일반공모 발행가액은 구주주 청약 시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||

| 모집 또는 매출주식의 수 | 2,202,000 | |||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 |

예정가액 | 15,130 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 |

예정가액 | 33,316,260,000 | ||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주(신주인수권증서 보유자) : 청약단위는 1주로 하며, 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율("주주 배정분"에 해당하는 주식수를 자기주식을 제외한 발행주식 총수로 나눈 비율을 말하며, 자기주식과 발행주식총수는 신주배정기준일 현재의 주식수를 말한다)을 곱하여 산정된 배정주식수(1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)로 합니다. 다만, 신주배정기준일 현재 신주배정비율은 주식매수선택권의 행사, 주식연계채권의 권리 행사 및 자기주식 변동 등으로 변경될 수 있습니다.

|

|||||||||||||||||||||||||||||||||||

| 청약기일 | 구주주 (신주인수권증서 보유자) |

개시일 | 2024년 07월 11일 | |||||||||||||||||||||||||||||||||

| 종료일 | 2024년 07월 12일 | |||||||||||||||||||||||||||||||||||

| 실권주 일반공모 | 개시일 | 2024년 07월 16일 | ||||||||||||||||||||||||||||||||||

| 종료일 | 2024년 07월 17일 | |||||||||||||||||||||||||||||||||||

| 청약 증거금 |

구주주(신주인수권증서 보유자) | 청약금액의 100% | ||||||||||||||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||||||||||||||

| 납 입 기 일 / 환 불 일 | 2024년 07월 19일 | |||||||||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2024년 01월 01일 | |||||||||||||||||||||||||||||||||||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

| 신주발행(신주배정기준일)의 공고 | 2024년 04월 23일 |

회사 인터넷 홈페이지 |

| 모집가액 확정의 공고 | 2024년 07월 09일 | 회사 인터넷 홈페이지 (http://www.exicon.co.kr) |

| 실권주 일반공모 청약공고 | 2024년 07월 15일 | 회사 인터넷 홈페이지 (http://www.exicon.co.kr) 대신증권(주) 홈페이지 (https://www.daishin.com) |

| 실권주 일반공모 배정 및 환불 공고 | 2024년 07월 19일 | 대신증권(주) 홈페이지 (https://www.daishin.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 대표주관회사 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

2) 청약방법

① 구주주 청약(신주인수권증서 보유자 청약) : 구주주 중 주권을 증권회사에 예탁한 실질주주는 주권을 예탁한 증권회사의 본ㆍ지점 및 대신증권(주)의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 주식을 증권회사 계좌에 보유하지 않은 특별계좌부 등재 주주(기존 명부주주)의 경우는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대표주관회사인 대신증권(주)의 본ㆍ지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출해야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 대신증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

「주식ㆍ사채 등의 전자등록에 관한 법률」 |

② 초과청약 : 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

a. 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수

b. 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

c. 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 * 초과청약 비율(20%)

③ 일반공모 청약 : 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자는「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표를 제시하고 청약합니다. 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자의 청약 시, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 또한 고위험고수익투자신탁등은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다. 벤처기업투자신탁은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조 제20호에 따른 요건을 충족하고, 제9조 제10항에 따른 확약서 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

④ 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고, 청약사무취급처는 그 차액을 납입일에 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

⑤ 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」제132조에 따라 투자설명서의 교부가 면제되는 자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다

⑥ 청약한도

(i) 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율인 0.2137779189주를 곱하여 배정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 주식관련사채의 권리행사 등의 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.(단, 1주 미만은 절사합니다.)

(ii) 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

⑦ 기타

(i) 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다.

(ii) 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

(iii) 청약자는 「금융실명거래 및 비밀보장에 관한 법률」에 의거 실지 명의에 의해 청약해야 합니다.

(iv)「자본시장과 금융투자업에 관한 법률」제180조의4 및 「자본시장과 금융투자업에 관한 법률 시행령」제208조의4 제1항에 따라 2024년 04월 24일부터 2024년 07월 08일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3 제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4 제2항 및 「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 1. 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) 2. 한국거래소의 「증권시장업무규정」 또는 「파생상품시장업무규정」에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 3. 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

대신증권(주) 본ㆍ지점 | 2024년 07월 11일~ 2024년 07월 12일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 당사 주식을 예탁하고 있는 해당 증권회사 본ㆍ지점 2) 대신증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁등 벤처기업투자신탁 청약 포함) |

대신증권(주) 본ㆍ지점 | 2024년 07월 16일~ 2024년 07월 17일 |

|

4) 청약결과 배정방법

① 구주주 청약 : 신주배정일(2024년 06월 04일 예정) 18시 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 1주당 0.2137779189주를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 배정범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 전 주식관련사채의 권리행사, 자기주식수의 변동 등으로 인하여 1주당 배정주식수가 변동될 수 있습니다.

② 초과청약 : 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다. (단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약 한도주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%)

3) 일반공모 청약 : 상기 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주(이하 "일반공모 배정분")는 다음과 같이 대표주관회사가 일반에게 공모하되,「증권 인수업무 등에 관한 규정」제9조 제2항 제3호에 따라 "고위험고수익투자신탁등"에 일반공모 배정분의 10%를 배정하고, 「증권 인수업무 등에 관한 규정」제9조 제2항 제4호에 따라 "벤처기업투자신탁"에 일반공모 배정분의 25%를 배정합니다. 나머지 65%에 해당하는 주식은 개인청약자 및 기관투자자(집합투자업자포함)에게 구분 없이 배정합니다. 다만,「증권 인수업무 등에 관한 규정」제9조 제3항에 따라 어느 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사 6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, "고위험고수익투자신탁등"에 대한 공모주식 10%와 "벤처기업투자신탁"에 대한 공모주식 25%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다.

(ii) 일반공모 청약결과 일반공모 총 청약주식수가 일반공모 주식수에 미달하는 경우에는 청약주식수대로 배정하며, 배정 결과 발생하는 잔여주식은 대표주관회사가 자기의 계산으로 인수합니다.

(iii) 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」제9조 제2항 7호에 따라 고위험고수익투자신탁등, 벤처기업투자신탁, 일반청약자에 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 이를 일반청약자에게 배정하지 아니하고 자기 계산으로 인수할 수 있습니다.

5) 투자설명서 교부에 관한 사항

-「자본시장과 금융투자업에 관한 법률」제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (「자본시장과 금융투자업에 관한 법률」제9조 제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사표시는 서면, 전화, 전신, FAX, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

① 투자설명서 교부 방법 및 일시

|

구분 |

교부방법 |

교부일시 |

|

구주주 청약자 |

1),2),3)을 병행 1) 우편 송부 2) "대표주관회사"의 본ㆍ지점 교부 3) "대표주관회사"의 홈페이지나 HTS, MTS에서 교부 |

1) 우편송부 시 : 구주주 청약초일인 2024년 07월 11일 전 수취 가능 2) "대표주관회사"의 본ㆍ지점: 청약종료일 (2024년 07월 12일)까지 3) "대표주관회사"의 홈페이지 또는 HTS, MTS 교부 : 청약종료일 |

|

일반 청약자 |

1), 2)를 병행 1) "대표주관회사" 의 본ㆍ지점에서 교부 2) "대표주관회사" 의 홈페이지나 HTS, MTS 에서 교부 |

1) "대표주관회사" 의 본ㆍ지점: 청약종료일 (2024년 07월 17일)까지 2) "대표주관회사" 의 홈페이지 또는 HTS, MTS 교부 : 청약종료일 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

(i) 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS, MTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

(ii) 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(iii) 홈페이지 또는 HTS, MTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

(i) 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주분들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 지점방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 대표주관회사의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 대표주관회사 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 대표주관회사의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우,「자본시장과 금융투자업에 관한 법률」제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

(ii) 구주주 청약시 대표주관회사인 대신증권(주) 이외의 증권회사를 이용한 청약 방법 :

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 「자본시장과 금융투자업에 관한 법률」 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 「자본시장과 금융투자업에 관한 법률 시행령」 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

6) 주권 유통에 관한 사항

- 주권유통개시(예정)일: 2024년 07월 31일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

7) 청약증거금의 대체 및 반환 등에 관한 사항

- 청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다. 초과청약 배정 후 발생하는 미배정 주식에 대한 환불금과 일반공모 배정 후 발생하는 미배정 주식에 대한 환불금에 대해서도 무이자로 하며, 미배정주식에 대한 환불금은 2024년 07월 19일 환불될예정입니다.

8) 주금납입장소: 기업은행 판교테크노밸리지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

| 회사명 | 회사고유번호 | |

| 2024년 06월 04일 | 대신증권(주) | 00110893 |

1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 「자본시장과 금융투자업에 관한 법률」제165의6조 제3항 및 「증권의 발행 및 공시 등에 관한 규정」제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 9월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

3) 신주인수권증서 매매의 중개를 할 증권회사는 대표주관회사인 대신증권(주)로 합니다.

4) 신주인수권증서 매매 등

신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 대신증권(주)의 본ㆍ지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

6) 당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2024년 06월 26일부터 2024년 07월 02일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2024년 07월 03일에 상장폐지될 예정입니다. (「「코스닥시장 상장규정」 제83조(신주인수권증권 및 신주인수권증서의 신규상장)에 따라 5거래일 이상 상장되어야 하며, 동 규정 제85조(신주인수권증권 및 신주인수권증서의 상장폐지)에 따라 신주청약 개시일 5거래일전에 상장폐지되어야 함)

7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2024년 06월 26일부터 2024년 07월 02일까지(5거래일간) 거래 | 2024년 06월 19일(예정)부터 2024년 07월 04일까지거래 |

| 주1) 상장거래 : 2024년 06월 26일부터 2024년 07월 02일까지(5영업일간) 거래 가능합니다. 주2) 계좌대체거래 : 신주배정통지일인 2024년 06월 19일(예정)부터 신주인수권증서의 상장거래 마지막 날 이후 제2영업일인 2024년 07월 04일까지 거래 가능 합니다. * 신주인수권증서 상장거래의 결제일인 2024년 07월 04일까지 계좌대체(장외거래) 가능하며, 동일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. 주3) 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

(i) '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

(ii) '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 대신증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

1) 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

2) 「자본시장과 금융투자업에 관한 법률」제120조제3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

3) 본 증권신고서에 기재된 내용은 공시서류 제출 전일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

4) 금융감독원 전자공시 홈페이지(https://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

| 대표주관 | 대신증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종실권주 X 인수비율(100%) |

인수수수료: 모집총액의 0.9% 실권수수료 : 실권인수금액의 5.0% |

|

주1) 최종 실권주 : 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 |

II. 증권의 주요 권리내용

당사가 금번 주주배정후 실권주 일반공모 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다. 동 증권의 주요 권리는 당사 정관에 의거합니다.

1. 액면금액

|

제6조 (일주의 금액) 당 회사가 발행하는 주식 일주의 금액은 500 원으로 한다

. |

2. 주식의 발행 및 배정에 관한 사항

|

제5조 (회사가 발행할 주식의 총수) 당 회사가 발행할 주식의 총수는 100,000,000 주로 한다.

제8

조 (주식의 종류)

① 회사가 발행할 주식은 보통주식과 종류주식으로 한다

. ② 회

사가 발행하는 종류주식은 이익배당 또는 잔여재산분배에 관한 우선주식 , 의

결권 배제 또는 제한에 관한 주식, 상

환주식, 전

환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다.

제8조의 2 (이익배당, 의결권 배제 및 주식의 전환에 관한 종류주식)

① 회사는 이익배당

, 의결권 배제 및 주식의 전환에 관한 종류주식(이하 이 조에서 "종류주식"이라 한다)을 발행할 수 있다. ②

회사가 발행할 종류주식의 총수는 발행주식총수의

4분의 1 범위 내로 한다.

③ 종류주식에

대하여는 우선배당한다. 종류주식에

대한 우선배당은 액면금액을 기준으로 연 1%이상에서 발행시에 이사회가 정한 배당률에 따라 현금으로 지급한다. ④

종류주식에 대하여 제

3항에 따른 배당을 하고 보통주식에 대하여 종류주식의 배당률 과 동률의 배당을 한 후, 잔여배당가능이익이 있으면 보통주식과 종류주식에 대하여 동등한 비율로 배당한다.

⑤

종류주식에 대하여 제

3

항에 따른 배당을 하지 못한 사업연도가 있는 경우에는 미배당 분을 누적하여 다음 사업연도의 배당시에 우선하여 배당한다.

⑥

종류주식의 주주에게는 종류주식에 대하여 제3항에 따른 배당을 하지 아니한다는

결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시 까지는 의결권이 있다. ⑦ 종류주식의

주주는 발행일로부터 1년이

경과하면 종류주식을 전환할 것을 청구할 수 있다. ⑧ 회사는 발행일로부터

1년이 경과한 후 종류주식의 발행시에 이사회에서 정한 사유에 해당하는 경우 종류주식을 전환할 수 있다. ⑨

제

7

항 또는 제

8항의 전환으로 인하여 발행할 주식은 보통주식으로 하고, 그

전환 비율은 이사회에서 정한다.

제8조의 3 (이익배당, 의결권 배제 및 주식의 상환에 관한 종류주식) ① 회사는 이익배당, 의결권 배제 및 주식의 상환에 관한 종류주식(이하 이 조에서

"종류주식"이라 한다)을 발행할 수 있다. ②

회사가 발행할 종류주식의 총수는 발행주식총수의

4분의 1 범위 내로 한다.

③ 종류주식의 배당에 대하여는 제

8조의

2의 제

3항, 제

4항, 제

5항, 제6항을 준용한다.

④ 회사는 이사회 결의로 종류주식을 상환할 수 있다

. ⑤ 주주는 회사에 대하여 종류주식의 상환을 청구할 수 있다

. ⑥

상환가액은 발행가액에 발행가액의 25%를 넘지 않는 범위내에서 발행시 이사회에서 정한 금액을 더한 가액으로 한다. 다만, 상환가액을 조정하려는 경우 이사회에서 조정할 수 있다는 뜻, 조정사유, 조정방법 등을 정하여야 한다.

⑦ 상환기간(또는 상환청구 기간)은 종류주식의 발행 후

1

월이 경과한 날로부터

10

년이 되는 날의 범위 내에서 발행시 이사회 결의로 정한다.

제

9

조 (신주인수권)

① 주주는 그가 소유한 주식의 수에 비례하여 신주의 배정을 받을

권리를 갖는다. ② 회사는

제1항의

규정에도 불구하고 다음 각 호의 어느 하나에 해당하는 경우 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다.

1. 발행주식총수의

100

분의

30

을 초과하지 않는 범위 내에서「자본시장과 금융투자업 에 관한 법률」제

165조의 6에 따라 일반공모증자 방식으로 신주를 발행하는 경우

2.「상법」제

542

조3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우

3. 발행하는 주식총수의 100분의 20 범위 내에서 우리사주조합원에게 주식을 우선배정 하는 경우

4.「근로복지기본법」제

39

조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주 를 발행하는 경우

5. 발행주식총수의 100 분의 30을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하 여 국내외 금융기관 또는 기관투자자에게 신주를 발행하는 경우

6. 발행주식총수의 100 분의 30을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산,판매,자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우

7. 주권을 코스닥시장 또는 유가증권시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우

③ 제

2

항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다.

④ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다. 제12조 (주식등의 전자등록) 회사는「주식ㆍ사채 등의 전자등록에 관한 법률」제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식 등을 전자등록하여야 한다. |

3. 의결권에 관한 사항

|

제

23조의 2 (주주의 의결권)

주주의 의결권은 1주마다 1개로 한다.

제24조 (상호주에 대한 의결권 제한) 본 회사, 모회사 및 자회사 또는 자회사가 다른 회사의 발행주식 총수의 10분의

1을

초과하는 주식을 가지고 있는 경우 그 다른 회사가 가지고 있는 당 회사의 주식은 의결권이 없다. 제25조 (의결권의 대리행사) 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있으며, 이 경우 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다.

제26조 (의결권의 불통일 행사) ①

2 이상의 의결권을 가지고 있는 주주가 의결권의 불통일 행사를 하고자 할 때에는 회의일

3일 전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다.

② 당 회사는 주주의 의결권 불통일 행사를 거부할 수 있다. 다만 주주가 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제27조 (주주총회의 결의방법) 주주총회의 결의는 법령에 다른 정함이 있는 경우 외에는 출석한 주주의 의결권의 과반수로 하되 발행주식 총수의 4분지 1 이상의 수로 하여야 한다. |

4. 배당에 관한 사항

|

제

9

조의

2 (

신주의 동등배당)

회사가 정한 배당기준일 전에 유상증자, 무상증자 및 주식배당에 의하여 발행한 주식에 대하여는 동등 배당한다.

제47조 (이익금의 처분) 회사는 매 사업연도의 처분 전 이익잉여금을 다음의 각 호와 같이 처분한다. 1.

이익준비금

2.

기타의 법정적립금

3.

배당금

4.

임의적립금

5.

차년도 이월금

6.

기타의 이익잉여금처분액

7.

전 각 호 외에 주주총회의 결의에 의하여 기타 필요한 처분을 할 수 있다.

제48조 (이익배당금) ① 당 회사의 이익배당은 금전 또는 금전 외의 재산으로 할

수 있다. ② 이익의

배당을 주식으로 하는 경우에는 회사가 종류주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ③ 제

1항의 주주배당은 제13조 제1항의 이사회 결의로 별도의 정함이 없는 경우 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④

제1항의 배당금 지급청구권은 5년간 이를 행사하지 않으면 소멸시효가 완성되고 시효완성으로 인한 배당금은 회사에 귀속된다.

제

48 조의 1 (분기배당)

① 회사는 이사회 결의로 사업연도 개시일부터 3월,

6월

및 9월의 말일(이하 "분기 배당 기준일" 이라 한다)의 주주에게「자본시장과 금융투자업에 관한 법률」제165조의 12에 따라 분기배당을 할 수 있다. ②

제

1항의 이사회 결의는 분기배당 기준일 이후 45일내에 하여야 한다.

③ 분기배당은 직전 결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1.

직전결산기의 자본금의 액

2.

직전결산기까지 적립된 자본준비금과 이익준비금의 합계액

3.

직전결산기의 정기주주총회에서 이익배당하기로 정한 금액

4.

직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립 한 임의준비금

5.

「상법시행령」제

19조에서 정한 미실현이익

6.

분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금의 합계액

④ 제

1항의 분기배당은 분기배당 기준일 전에 발행한 주식에 대하여 동등배당한다. ⑤ 제8조의 2ㆍ제8조의 3의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을적용한다. |

III. 투자위험요소

| [주요 용어 정리] |

| 사업부문 | 용 어 | 설 명 |

| 반도체 | SoC (System on Chip) |

하나의 칩에 여러 시스템을 집적시킨 단일 칩 시스템 반도체 |

| RAM (Random Access Memory) |

기억된 정보를 읽어내기도 하고 다른 정보를 기억시킬수도 있는 메모리 | |

| ROM (Read Only Memory) |

한번 기록한 데이터를 빠른 속도로 읽을 수 있지만, 다시 기록할 수 없는 메모리 | |

| CPU (Central Processing Unit) |

명령어의 해석과 자료의 연산, 비교 등의 처리를 제어하는 컴퓨터 시스템의 핵심적인 장치. | |

| GPU (Graphics Processing Unit) |

컴퓨터에서 그래픽스를 렌더링하는데 특화된 프로세서 | |

| NPU (Neural Processing Unit) |

인공지능의 핵심인 딥러닝(Deep Learning)알고리즘 연산에 최적화된 프로세서 | |

| AP (Application Processor) |

스마트폰ㆍ디지털 TV 등에 사용되는 비메모리 반도체로 일반 컴퓨터의 중앙처리장치(CPU)와 같은 역할 | |

| DSP (Digital Signal Processor) |

디지털 신호를 기계장치가 빠르게 처리할 수 있도록 하는 집적회로 | |

| 번인 테스터 (Burn-in Tester) |

고온과 높은 출력 조건에서 모듈 정상 작동여부를 개별적으로 정밀하게 측정하는장비. | |

| CIS (Cmos Image Sensor) |

카메라 렌즈로 들어온 빛을 디지털 신호로 변환하는 시스템 반도체 |

|

| DDI (Display Driver IC) |

CIS와 반대역할을 수행하며 전기신호를 빛신호로 변환하는 반도체. OLED, LCD등의 디스플레이를 구성하는 수많은 픽셀을 구동하는 데에 쓰이는 작은 칩 |

|

| SSD (Solid State Drive) |

반도체를 이용하여 정보를 저장하는 장치 | |

| CMP공정 (Chemical Mechanical Pollishing) |

화학적 반응과 기계적 연마를 동시에 사용하여 웨이퍼 표면을 평탄하게 만드는 반도체 제조 공정 | |

| CXL (Computer Express Link) |

컴퓨터 시스템 내부에서 다양한 컴포넌트들 간에 데이터를 빠르게 전송하기 위한 인터페이스 기술 |

1. 사업위험

| 가. 국내외 경기변동에 따른 불확실성 증대 위험 당사는 반도체의 성능 및 신뢰성을 검사하는 반도체 검사 장비 제조 사업을 영위하고 있으며, 해당 공급장비를 통하여 반도체 제품의 이상 유무를 판단하고 불량의 원인 분석 등을 통해 설계 및 제조 공정상의 수율을 개선시키는 역할을 수행하고 있습니다. 2024년에는 미국ㆍ유럽의 경기연착륙 기대, 인플레이션의 완화, 그리고 기준금리 인하 등으로 경제 상황이 개선될 것으로 예상되기는 하나, 반대로 러시아-우크라이나 및 이스라엘-하마스 전쟁으로 인한 지정학적 리스크, 높은 시장 금리가 지속됨에 따른 금융 불안정성, 경기 침체 우려등 국내외 경제에 큰 영향을 미칠 수 있는 불확실성 역시 상존하고 있습니다. 또한, 미국의 2024년 정확한 금리 인하 시기는 예측할 수 없어 글로벌 경기의 성장 경로는 다소 불확실한 상태입니다. 당사가 영위하고 있는 반도체 검사 장비 제품 수요 또한 경기변동 및 반도체 완제품 시장 변동에 따른 영향을 받습니다. 당사가 영위하는 산업의 특성상 국내 매출이 주를 이루고 있지만, 수주를 발주하는 고객사가 글로벌 업체이므로, 글로벌 경기에도 큰 영향을 받습니다. 글로벌 및 국내 경기의 회복 추세는 현재 상황에서 예측하기 어려우며, 국내외 경제 회복이 지연되는 경우 당사의 매출 실적에 부정적인 영향이 발생할 수 있으니, 투자자들께서는 국내외 시장상황 및 금융시장의 변동성에 대한 지속적인 모니터링 후 투자에 임하시기 바랍니다. |

당사는 반도체의 성능 및 신뢰성을 검사하는 반도체 검사 장비 제조 사업을 영위하고 있으며, 해당 공급장비를 통하여 반도체 제품의 이상 유무를 판단하고 불량의 원인 분석 등을 통해 설계 및 제조 공정상의 수율을 개선시키는 역할을 수행하고 있습니다. 이에 따라 당사 제품의 수요는 글로벌 경기 및 전방산업인 반도체 시장의 경기 변동에 따라 큰 영향을 받고 있습니다. 이에 따라, 국내외 경제 회복이 지연되는 경우 글로벌 경기에 민감한 영향을 받고 있는 당사 사업의 향후 재무상태 및 영업실적에도 부정적인 영향을 미칠 수 있습니다. 투자자들께서는 이 점 유념하시어 투자하시길 바랍니다.

(1) 글로벌 경기 동향

2024년 04월 발표된 '세계경제전망(World Economic Outlook)'에서 국제통화기금(IMF)은 2024년과 2025년의 세계경제 성장률을 각각 3.2%, 3.2%로 전망하였습니다.2024년 전망치의 경우 지난 1월에 비해 0.1%p 상향 조정되었으며, 2025년 전망치는 기존 전망치를 유지하였습니다. 최근 미국의 예상보다 강한 성장세, 물가 하락 및 견조한 민간소비에 따른 전세계 국가의 양호한 회복세 등을 감안하여 2024년의 성장률을 0.1%p 상향조정하였습니다.

2024년 04월 국제통화기금의 세계 경제성장률 전망은 다음과 같습니다.

|

['24.04월 IMF 세계 경제성장률 전망(Overview of the World Economic Outlook Projections)] |

|

(단위: %, %p) |

|

구분 |

2023년 |

2024년(E) |

2025년(E) |

||||

|

24년 01월 |

24년 04월 |

조정폭 |

24년 01월 |

24년 04월 |

조정폭 |

||

| 세계 | 3.2 | 3.1 | 3.2 | 0.1 | 3.2 | 3.2 | 0.0 |

| 선진국 | 1.6 | 1.5 | 1.7 | 0.2 | 1.8 | 1.8 | 0.0 |

| 미국 | 2.5 | 2.1 | 2.7 | 0.6 | 1.7 | 1.9 | 0.2 |

| 유로존 | 0.4 | 0.9 | 0.8 | -0.1 | 1.7 | 1.5 | -0.2 |

| 일본 | 1.9 | 0.9 | 0.9 | 0.0 | 0.8 | 1.0 | 0.2 |

| 영국 | 0.1 | 0.6 | 0.5 | -0.1 | 1.6 | 1.5 | -0.1 |

| 캐나다 | 1.1 | 1.4 | 1.2 | -0.2 | 2.3 | 2.3 | 0.0 |

| 한국 | 1.4 | 2.3 | 2.3 | 0.0 | 2.3 | 2.3 | 0.0 |

| 신흥국 | 4.3 | 4.1 | 4.2 | 0.1 | 4.2 | 4.2 | 0.0 |

| 중국 | 5.2 | 4.6 | 4.6 | 0.0 | 4.1 | 4.1 | 0.0 |

| 인도 | 7.8 | 6.5 | 6.8 | 0.3 | 6.5 | 6.5 | 0.0 |

|

자료 : IMF World Economic Outlook (2024.04) |

선진국의 경우 견조한 성장세를 보여주고 있는 미국을 제외하고 대부분 2024년 경제성장률을 2024년 1월 전망치 대비 동결 혹은 하향 조정하였습니다. 주요 선진국 중 미국의 2024년 성장률 전망치를 2024년 1월 전망치였던 2.1% 대비 0.6%p 상향조정한 2.7%로 전망하였으나, 유로존은 긴축적 통화정책 등의 영향으로 2024년 경제 성장률을 2024년 1월 전망치 0.9% 대비 0.1%p 하향한 0.8%로 전망하였습니다. 신흥국의 경우, 2024년 성장률 전망치를 2024년 1월 전망치였던 4.1% 대비 0.1%p 상향조정한 4.2%로 전망하였습니다.중국의 2024년 경제 성장률을 2024년 1월 전망치 4.6%로 동결하였으며, 인도의 2024년 경제 성장률을 2024년 1월 전망치 6.5% 대비 0.3%p 상향한 6.8%로 전망하였습니다.

국제통화기금(IMF)은 2024년 향후 성장률에 대해 상ㆍ하방 요인이 균형을 이루고 있는 것으로 평가하였습니다. 전세계적으로 선거의 해(Great Election Year)를 맞아 각 국의 재정부양 확대가 기대되며, 물가 안정에 따른 조기 금리 인하, AI 발전에 따른 생산성 향상, 성공적인 구조개혁 추진 등을 성장률을 높일 상방 요인으로 제시하였습니다. 동시에 지속되고 있는 지정학적 갈등의 확산, 고금리가 지속되는 상황에서 높은 부채의 수준, 중국의 경기둔화 등을 전세계 경제성장률을 제약할 우려가 있는 하방 요인 으로 제시하였습니다.

2024년에는 미국ㆍ유럽의 경기연착륙 기대, 인플레이션의 완화, 그리고 기준금리 인하 등으로 경제 상황이 개선될 것으로 예상되기는 하나, 반대로 러시아-우크라이나 및 이스라엘-하마스 전쟁으로 인한 지정학적 리스크, 높은 시장 금리가 지속됨에 따른 금융 불안정성, 경기 침체 우려등 국내외 경제에 큰 영향을 미칠 수 있는 불확실성 역시 상존하고 있습니다.

향후 세계 경제성장률과 국가별 경기 회복의 속도는 주요국 인플레이션 통제와 기준금리 조정 시기에 맞물려 결정될 것으로 예상됩니다. 다만, 현재로서 기준금리 조정 시기를 단언하기는 어렵습니다. 2023년 12월 FOMC에서 금리를 동결하면서 향후

2024년 금리 인하 가능성에 대해 시사하였지만, 정확한 금리 인하 시기는 예측할 수 없어 글로벌 경기의 성장 경로는 다소 불확실한 상태입니다.

(2) 국내 경기 동향

2024년 2월 한국은행에서 발표한 '경제전망보고서'에 따르면 국내 경제성장률은

2024년 2.1%, 2025년 2.3% 수준을 나타낼 것으로 전망하였습니다. 2024년 국내경제는 내수 회복모멘텀 약화에도 불구하고 수출이 양호한 증가세를 이어가며 지난

2023년 11월 전망에 대체로 부합하는 완만한 개선흐름을 지속할 것으로 전망하였습니다.

소비자물가 상승률은 2024년과 2025년 각각 2.6%, 2.1%를 나타낼 것으로 전망하였습니다. 지정학적 리스크로 인한 유가 상승, 높은 수준을 이어가고 있는 농산물가격 등을 감안 시 소비자물가가 일시적으로 상승할 가능성이 있으나, 국제유가 급등과 같은 추가적 공급충격이 없는 한 완만한 둔화 흐름을 이어가며 2023년 기준 3.6%보다 낮은 수준을 유지할 것으로 예상하였습니다. 다만, 향후 주요국 통화정책 기조 변화, 중국경제 향방, 지정학적 긴장 및 국제유가 추이 등 경기 회복과 관련한 불확실성이 여전히 상존하고 있습니다.

| [국내 경제성장 전망] |

| (단위 : 전년동기대비, %) |

| 구분 | 2022년 | 2023년(E) | 2024년(E) | 2025년(E) | ||||

| 연간 | 상반 | 하반 | 연간 | 상반 | 하반 | 연간 | 연간 | |

| GDP | 2.6 | 0.9 | 1.8 | 1.4 | 2.2 | 2.0 | 2.1 | 2.3 |

| 실업률 | 2.9 | 3.0 | 2.4 | 2.7 | 3.1 | 2.7 | 2.9 | 2.9 |

| 고용률 | 62.1 | 62.2 | 63.0 | 62.6 | 62.5 | 63.1 | 62.8 | 63.0 |

| 소비자물가 | 5.1 | 3.9 | 3.3 | 3.6 | 2.9 | 2.3 | 2.6 | 2.1 |

| 경상수지(억달러) | 258 | 11 | 343 | 355 | 198 | 322 | 520 | 590 |

| 민간소비 | 4.1 | 3.1 | 0.6 | 1.8 | 1.1 | 2.0 | 1.6 | 2.3 |

| 설비투자 | -0.9 | 5.3 | -4.0 | 0.5 | 2.6 | 5.7 | 4.2 | 3.7 |

| 건설투자 | -2.8 | 1.8 | 1.0 | 1.4 | -2.4 | -2.9 | -2.6 | -1.0 |

| 재화수출 | 3.6 | -0.9 | 6.6 | 2.9 | 6.0 | 3.2 | 4.5 | 3.6 |

| 자료 : 한국은행 경제전망보고서(2024.02) |

부문별로 살펴보면, 2023년 민간소비는 가계의 원리금 상환 부담 가중, 고물가 및 임금 상승세 약화로 가계 실질소득이 감소하면서 2022년보다 회복세가 둔화되었습니다. 2024년에는 양호한 고용사정과 가계소득 증가에 힘입어 점차 회복되겠으나 고금리 영향 지속 등으로 회복세는 당초 예상 대비 늦춰질 것으로 전망됩니다. 설비투자는 글로벌 제조업 경기 부진, 자금조달비용 상승 등으로 크게 위축되었으며, 이러한 흐름으로 2023년 하반기 4.0%의 역성장을 했습니다. 다만 2024년에는 IT 경기 회복이 본격화되면서 반도체 기업의 첨단공정 투자가 확대되고, 친환경과 신성장 분야를 중심으로 투자가 개선되면서 연간 4.2%의 성장률을 보일 것으로 예상하고 있습니다. 건설투자는 2023년 고금리 영향으로 신규 착공이 부진했음에도 공급 차질이 완화되면서 기착공 물량을 중심으로 양호한 흐름을 보였습니다. 그럼에도 지속된 주거용 건물의 신규수주 및 착공 위축이 시차를 두고 공사물량의 감소로 이어질 전망입니다. 반면 재화수출의 경우 반도체를 중심으로 개선되고 있으며, IT 수요가 꾸준히 증가하면서 주요국의 신성장 부문 투자도 늘어날 것으로 전망됩니다.

코로나19 이후 세계 각국은 중국의 리오프닝, 주요 선진국의 견조한 고용 등에 힘입어 민간소비가 양호한 성장세를 보였음에도 불구하고, 물가 상승, 금융 불안 심화, 지정학적 리스크, 통화긴축의 여파로 인한 투자심리 위축 등의 영향으로 성장세가 둔화되고 있습니다. 이처럼 코로나19 이후에도 여전히 통화긴축, 인플레이션 지속, 물가 상승, 지정학적 분열 등의 불확실성이 존재하고 있으며, 국내외 경기 회복이 향후에도 한동안 지연될 가능성을 배제할 수 없습니다.

상기와 같은 거시경제 불확실성은 국내외 경기 전반에 걸쳐 영향을 미칠 수 있으며, 당사가 영위하고 있는 반도체 검사 장비 제품 수요 또한 경기변동 및 반도체 완제품 시장 변동에 따른 영향을 받습니다. 2023년말 기준 당사의 국내매출 비중은

약 95.2%, 해외매출 비중은 약 4.8%입니다. 또한, 2024년 1분기 기준 국내매출 비중은 약 94.5%, 해외매출 비중은 약 5.5%입니다. 당사가 영위하는 산업의 특성상 국내매출이 주를 이루고 있지만, 수주를 발주하는 고객사가 글로벌 업체이므로,글로벌 경기에도 큰 영향을 받습니다. 이에, 향후 글로벌 경기 및 국내 경기 변동에 따라 당사의 매출 및 수익성에 영향을 미칠 수 있습니다. 당사의 사업구분별 매출 비중은 다음과 같습니다.

| [당사 매출실적 추이] |

| (단위 : 백만원, 천달러) |

|

매출유형 |

부 문 |

2024년 1분기 (제24기) |

2023년 1분기 (제23기) |

2023년 (제23기) |

2022년 (제22기) |

2021년 (제21기) |

|

|---|---|---|---|---|---|---|---|

|

금액 |

금액 |

금액 |

금액 |

금액 |

|||

|

제품 |

반도체 |

수출 |

395 ($297)

|

207 ($162) |

3,924 ($2,946) |

1,249 ($968) |

8,833 ($7,748) |

|

내수 |

6,750 |

23,364 |

78,372 |

89,908 |

57,353 |

||

|

소계 |

7,145 ($297) |

23,571 ($162) |

82,296 ($2,946) |

91,157 ($968) |

66,186 ($7,748) |

||

| 주) 2020년 이후 테스트 부문 매출 소멸됨에 따라 기존의 테스트 부문 사업은 작성 제외함 |

| 자료 : 당사 정기보고서 |

글로벌 및 국내 경기의 회복 추세는 현재 상황에서 예측하기 어려우며, 각국 중앙은행의 통화정책 불확실성, 인플레이션 지속, 지정학적 분열, 물가 상승 지속 등 다양한 하방 리스크에 노출되어 있습니다. 국내외 경제 회복이 지연되는 경우 당사의 매출 실적에 부정적인 영향이 발생할 수 있으니, 투자자들께서는 국내외 시장상황 및 금융시장의 변동성에 대한 지속적인 모니터링 후 투자에 임하시기 바랍니다.

| 나. 반도체 산업의 경기 변동 위험 당사와 같은 반도체 검사 장비 제조 사업은 사용자의 주문량에 의해 그 수요가 결정되므로 전방 산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 2023년 메모리반도체는 하반기부터 IT 수요가 전반적으로 완만하게 회복되어 AI,서버, 고용량, 고대역폭 메모리에 대한 수요가 증가하였습니다. 2024년은 수급 상황 개선으로 본격적인 성장이 기대되며, PC 및 모바일 수요가 성장하고, IT기업의 투자 증가에 따라 AI 서버 수요도 회복될 것으로 전망됩니다. 최근 WSTS(세계반도체무역통계기구)의 전망에 따르면 2019년 이후 비메모리반도체 시장은 견조한 성장세를 유지해 왔으며 향후에도 안정적인 성장세를 보일 것으로 예상하고 있습니다. 글로벌 반도체 시장은 고사양 IT 제품과 클라우드, 서버용 반도체 수요가 증가하면서 2020년부터 지속적으로 시장규모가 증가할 것으로 예측되고 있습니다. 상기와 같은 시장규모의 증가는 당사의 반도체 테스터에 대한 수요 증가로 이어질 수 있으나, 이로 인해 R&D 비용 증가 등 부담해야 하는 다양한 비용으로 인한 재무 구조 악화, 인력 유출 등 경영 활동에 부정적인 사건이 발생할 수도 있습니다. 또한, 반도체 시장 산업이 둔화 또는 침체로 인해 반도체 검사 장비의 수주가 감소할 경우 당사 실적에도 부정적인 영향을 미칠 수 있으니 투자자께서는 이점을 유의하시기 바랍니다. |

당사와 같은 반도체 검사 장비 제조 사업은 사용자의 요구사항에 따라 만들어지는 특성이 있으며, 사용자의 주문량에 의해 그 수요가 결정되므로 전방 산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 따라서 반도체 검사 장비 제조 산업의 경기는 반도체 산업의 경기와 유사한 사이클을 보이며, 반도체 설비투자 사이클에 따라 반도체 검사 장비 제조 기업들의 매출액 변동폭은 심화되어 불경기에는 실적이 더욱 악화되는 특성을 가지고 있습니다.

2023년 세계 반도체 시장 규모는 5,201억 달러로 2022년 대비 -9.4% 역성장할 것으로 전망하고 있습니다. 하지만, 2024년에는 반도체 시장 규모가 +13.1% 성장하여 5,884억 달러를 넘어설 것으로 전망하고 있으며, 향후 반도체 시장 규모가 확대될 것으로 예상하

고 있습니다.

| [세계 반도체 시장전망] |

| (단위 : 억 달러) |

| 구 분 | 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 |

|---|---|---|---|---|---|---|---|

| 시장규모 | 4,655 | 4,123 | 4,404 | 5,272 | 5,741 | 5,201 | 5,884 |

| 성장률 | 13.70% | -12.00% | 6.80% | 19.70% | 8.90% | -9.40% | 13.10% |

| 자료 : World Semiconductor Trade Statstics(2021.06), WSTS Semiconductor Market Forecast Fall 2023 (2023.11) |

반도체의 종류는 크게 정보를 저장할 수 있는 메모리 반도체와 정보저장 없이 연산이나 제어, 논리작업 등과 같은 정보 처리를 목적으로 제작되는 비메모리 반도체로 구분됩니다.

반도체는 부품이므로 용도별, 기술별, 집적도별, 제조공정별 등에 따라 각각 분류체계를 달리하고, 또한 국가별로도 분류를 다르게 나타내고 있습니다. 국내는 메모리 반도체를 주로 생산하고 있어, 메모리에 대한 분류는 구체화되고 있으나, 메모리가 아닌 반도체는 비메모리라고 칭하고 있습니다. 비메모리 반도체 산업은 Processor, Logic, Analog IC 칩 등 시스템의 핵심기능을 하나의 칩에 집약해 시스템을 구현하는 기술인 시스템 반도체(SoC: System on Chip)와 개별소자를 포함한 기타 반도체의 비율이 약 4:1 정도로, 시스템반도체가 비메모리의 대부분을 차지함에 따라 통상 시스템 반도체를 비메모리 반도체로 지칭하고 있습니다. 제품들의 특성에 따라 반도체를 구분하면 다음과 같습니다.

| [반도체의 구분] |

| 구 분 | 설 명 | ||

| 메 모 리 |

휘발성 (RAM) |

D램 | 주로 PC용 주기억장치에 이용되며 정보처리속도 및 그래픽처리능력에 따라 SD램, 램버스D램, DDR, DDR2, DDR3 등이 있음 |

| S램 | 소비전력이 적고 처리속도가 빠르기 때문에 컴퓨터의 캐시, 전자오락기 등에 사용 | ||

| V램 | 화상정보를 기억하기 위한 전용 메모리 | ||

| 비휘발성 (ROM) |

Flash메모리 | 전력소모가 적고 고속프로그래밍 및 대용량저장이 가능하여 컴퓨터의 HDD를 대체할 수 있는 제품으로 NOR(코드저장)형과 NAND(데이터저장)형으로 구분 | |

| Mask롬 | 제조공정시 고객이 원하는 정보를 저장하며, 전자게임기의 S/W저장용, 전자악기, 전자사전 등에 사용 | ||

| EP롬 | 자외선을 이용하여 정보를 지우거나 저장 | ||

| EEP롬 | ROM의 특징과 입/출력할 수 있는 RAM의 특징을 겸비 | ||

| 비 메 모 리 |

시스템IC | 마이크로 컴포넌트 |

컴퓨터를 제어하기 위한 핵심부품으로 Micro Processor Unit, Micro Controller Unit, Digital Signal Processor 등이 있음 |

| Logic IC (ASIC) |

사용자의 요구에 의해 설계된 특정회로 반도체이며, 주문IC로서 다품종 소량생산에 적합 | ||

| Analog IC | 제반 신호의 표현처리를 연속적인 신호 변환에 의해 인식하는 IC로서 Audio/Video, 통신용, 신화 변환용으로 사용 | ||

| LDI | LCD driver IC로서 구동 또는 제어에 필수적인 IC | ||

| 개별소자 | Diode, 트랜지스터처럼 집적회로(IC)와는 달리 개별품목으로서 단일 기능을 갖는 제품을 의미하며, 이것이 모여 IC가 됨 | ||

| 기타 | Opto(광반도체), 반도체센서 등 | ||

| 자료 : 산업연구원(KIET) |

최근 반도체 산업은 소비자 기호가 다양해짐에 따라 제품별 수요 또한 민감하게 변동하면서 양산능력을 중요시하는 기존의 생산기반 중심산업에서 지식기반 중심산업으로 전환되고 있습니다. 이에 따라 소재와 제품별 기술경쟁력을 강화하는 추세가 지속되고 있습니다. 또한, 비메모리 반도체 산업은 반도체 설계 및 생산서비스를 통해 수요기업이 원하는 융합 및 고부가가치 기능을 제공하는 대표적인 지식집약 산업으로 메모리 반도체 산업과 특성을 비교하면 다음과 같습니다.

| [메모리 반도체와 비메모리 반도체 산업의 특성 비교] |

| 구분 | 메모리 분야 | 비메모리 분야 |

|---|---|---|

| 제품 성격 |

생산/설계 기술 지향 | 설계기술지향 |

| DRAM 등(현재는 다각화추세) | ASIC 등 용도별 품목 다양성 | |

| 짧은 수명주기 | 시스템 및 소프트웨어와의 조화 | |

| PC시장 의존 | 기계의 전자화로 수요 다양 | |

| 사업 특성 |

소품종 대량생산 | 다품종 소량생산 |

| 대규모 투자집중 추구 | 제품의 칩세트화 구축 | |

| 공정의 극한기술 극복 | 시스템부문의 경쟁력 제고 | |

| 대기업형 사업구조 | 중소벤처기업형 사업구조 | |

| 경쟁 구조 |

선행기술개발, 시장선점 | 우수한 설계 인력 및 지적재산 확보 관건 |

| 중단 없는 설비투자 관건 | 경쟁시스템과의 기능경쟁 | |

| 높은 위험부담 | 낮은 위험부담 | |

| 참여업체 제한 | 참여업체 다수 다양 | |

| 주요 제품 |

휘발성 메모리 | 시스템반도체 |

| (DRAM, SRAM 등) | (Processor, Logic, Analog IC 등) | |

| 비휘발성 메모리 | 기타 | |

| (MASKROM, EPROM, EEPROM 등) | (Discrete, Optical Devices 등) |

| 자료 : 산업 연구원 리포트 (KIET) |

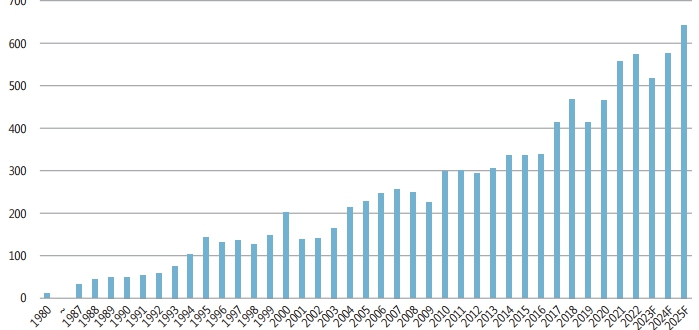

2022년 세계 반도체 시장에서 메모리반도체가 차지하는 비중은 22.6%이고, 비메모리 반도체 중 시스템반도체가 차지하는 비중은 60.0%로 시스템반도체 시장 규모가 메모리반도체의 약 세 배로 나타나고 있습니다. 10년 전인 2012년과 비교하면 품목별 규모는 큰 변화가 없으나, 시스템반도체 비중이 2.2% 포인트 감소하였고 메모리반도체 비중이 3.1%포인트 증가했습니다. 하단의 표에서 2012년부터 2022년까지 시장 규모는 두 배 가까이 성장하였는데 품목별로는 큰 차이가 없이 고루 성장한 것을 알 수 있습니다.

이는 메모리 반도체와 시스템 반도체가 상호 보완적인 관계로 새로운 수요산업이 발전하더라도 두 종류의 반도체를 함께 사용하기 때문입니다. 다양한 소비자 요구에 대응하기 위해 앞으로도 다양한 신제품이 등장하겠지만, 데이터를 저장하는 기능은 모든 제품에 필요하므로 메모리 반도체 수요는 계속해서 늘어날 것으로 전망합니다.

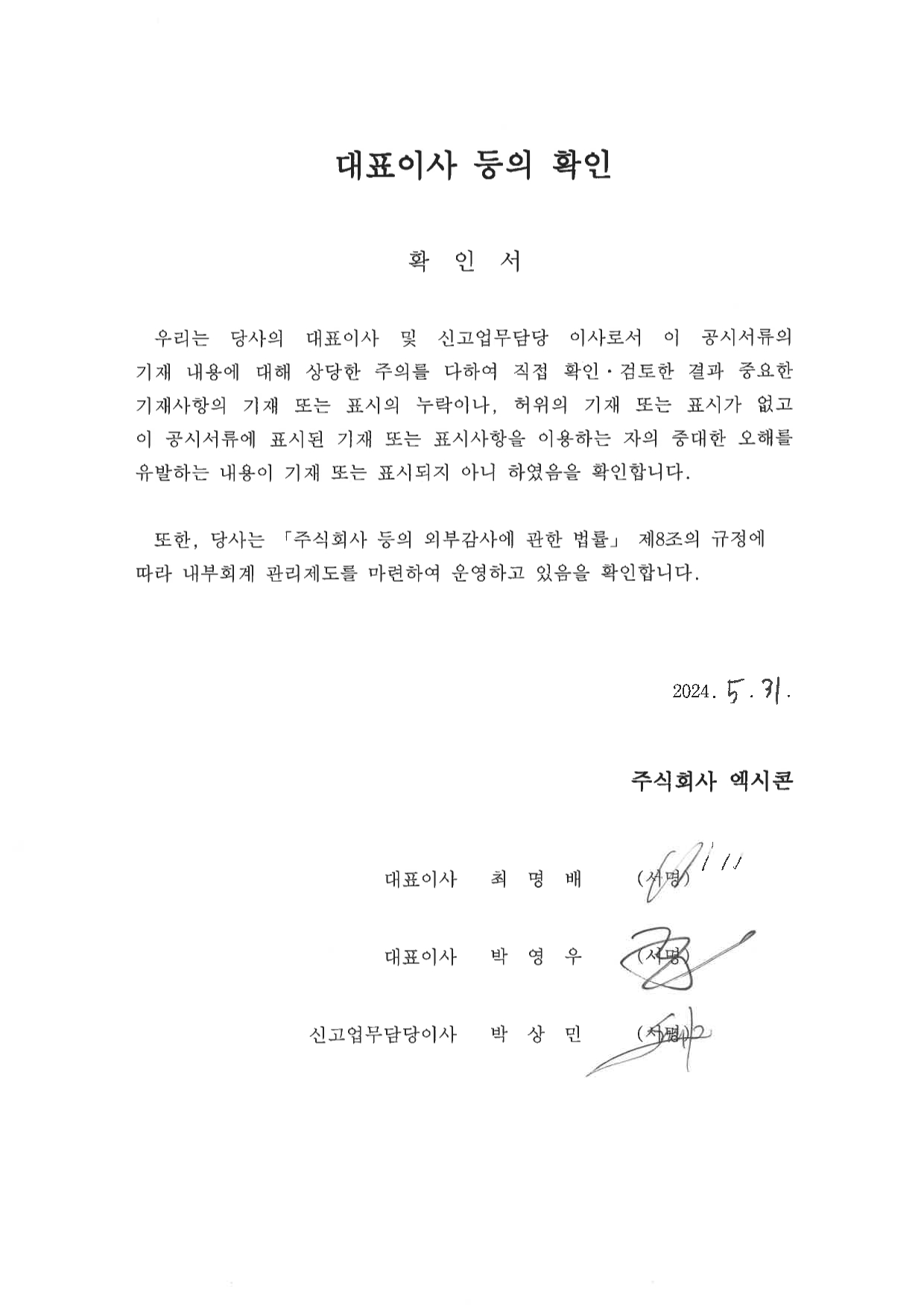

| [세계 반도체 시장 추이] |

| (단위 : 십억 달러) |

|

|

세계 반도체 시장 추이 |

|

자료 : 산업연구원 리포트(KIET) |

| [반도체 종류별 세계 시장 규모] |

|

|

반도체 종류별 세계 시장 규모 |

| 자료 : 산업연구원 리포트(KIET) |

2021년 반도체 시장은 글로벌 공급망 불안과 확산세가 여전히 꺾이지 않은 팬데믹 상황 등 불확실한 시장 환경 지속에도 불구하고 서버, PC, 모바일 수요가 크게 증가하여 메모리 반도체 시장은 큰 폭의 성장을 보였습니다. 2022년은 코로나19 사태가 안정화되고 일상이 회복되면서 메모리반도체의 수요와 공급도 안정화 단계로 접어들 것을 예상했으나, 러시아-우크라이나 전쟁, 중국 Lock-down, 세계 경기 침체 우려 등으로 PC와 모바일 수요는 다소 부진한 반면 서버 수요는 IDC센터 투자지속 등으로 인해 상대적으로 견조한 수준을 보였습니다. 2023년은 경기 침체 우려가 지속됨에 따라 메모리 업황의 Downturn이 지속되는 가운데, 하반기부터 IT 수요가 전반적으로 완만하게 회복되어 AI, 서버, 고용량, 고대역폭 메모리에 대한 수요가 증가하였습니다.

2024년은 수급 상황 개선으로 본격적인 성장이 기대되며, PC 및 모바일 수요가 성장하고, IT기업의 투자 증가에 따라 AI 서버 수요도 회복될 것으로 전망됩니다. 또한, 모바일 및 서버, 클라우드 향 수요 증가로 글로벌 메모리반도체 수요가 2023년 대비 성장할 것으로 전망되고 있습니다. 글로벌 시장조사기관인 OMDIA에 따르면 글로벌 DRAM 수요가 전년대비 2020년 19.8%, 2021년 21.4%, 2022년 2.6%, 2023년

2.3% 증가했으며, 2024년에는 19.1% 증가할 것으로 전망하고 있습니다. 또한 글로벌 NAND 수요가 전년대비 2020년 28.0%, 2021년 33.2%, 2022년 9.5%, 2023년

11.4% 증가했으며, 2024년에는 20.8% 증가할 것으로 전망하고 있습니다.

| [글로벌 DRAM 수요] |

| (단위 : Millions of 1Gb Equivalent) |

| Global demand | 2024년(F) | 2023년(E) | 2022년 | 2021년 | 2020년 |

| PC | 33,870 | 30,255 | 32,346 | 36,888 | 29,401 |

| Server | 88,538 | 68,660 | 70,575 | 59,814 | 46,671 |

| Mobile | 79,131 | 68,929 | 63,884 | 66,738 | 59,627 |

| Smartphones | 73,275 | 63,600 | 58,731 | 61,040 | 53,963 |

| Other mobile | 5,856 | 5,329 | 5,154 | 5,697 | 5,664 |

| Graphics | 9,772 | 8,186 | 7,288 | 7,171 | 5,300 |

| Consumer | 14,141 | 12,457 | 10,852 | 9,971 | 7,872 |

| Other | 12,790 | 11,522 | 10,525 | 9,970 | 8,098 |

| Automotive | 7,705 | 6,280 | 4,840 | 3,654 | 2,132 |

| Wired | 3,940 | 4,072 | 4,285 | 4,781 | 4,398 |

| Industrial | 750 | 670 | 792 | 788 | 691 |

| Other | 395 | 500 | 608 | 746 | 877 |

| Total demand | 238,243 | 200,010 | 195,471 | 190,552 | 156,969 |

| YoY | 19.1% | 2.3% | 2.6% | 21.4% | 19.8% |

| 주) (E) 추정, (F) 전망 |

| 자료 : OMDIA/2023.12 |

| [글로벌 NAND 수요] |

| (단위 : Millions of 1GB Equivalent) |

| Worldwide NAND demand | 2024년(F) | 2023년(E) | 2022년 | 2021년 | 2020년 |

| Removable & Consumer | 154,203 | 145,317 | 91,440 | 78,756 | 55,280 |

| Mobile | 306,219 | 246,036 | 228,491 | 209,173 | 153,108 |

| Compute | 205,214 | 182,166 | 144,438 | 140,983 | 111,311 |

| Cloud/Enterprise | 144,794 | 98,600 | 141,594 | 125,996 | 94,456 |

| Auto | 8,332 | 6,123 | 3,879 | 3,098 | 2,579 |

| Others | 13,190 | 10,348 | 8,311 | 6,396 | 6,848 |

| Total demand | 831,952 | 688,591 | 618,153 | 564,402 | 423,582 |

| YoY | 20.8% | 11.4% | 9.5% | 33.2% | 28.0% |

| 주) (E) 추정, (F) 전망 |

| 자료 : OMDIA/2023.12 |

장기적 관점에서 메모리반도체 수요의 견조한 성장이 유지될 것으로 예상되나, 주요 전방산업인 IT제품의 계절적 수요 변동, IDC(Internet Data Center) 기업의 서버 투자 정책, AI 시장 활성화 등에 따라 단기적으로 메모리반도체 수요의 변동성이 확대될 가능성이 상존하고 있습니다.

아래 표와 같이 글로벌 시장조사기관인 OMDIA

에 따르면 2024년부터 경기 회복 및 수요 증가로 메모리반도체 시장은 회복세를 보일 것으로 예상되며 2025년 이후 시장규모가 재확대 될 것으로 전망하고 있어

, 이에 반도체 소재사와 장비사의 실적도 개선될 것으로 예상됩니다.

|

[

글로벌 메모리반도체 시장 규모]

|

|

구분

|

2023년(E)

|

2022년

|

2021년

|

2020년

|

|

DRAM+NAND

총매출($ millions)

|

88,948

|

138,701

|

162,513

|

123,576

|

|

YoY |

-35.9% |

-14.7% |

31.5% |

14.2% |

|

DRAM

매출 ($ millions)

|

51,953

|

79,289

|

94,095

|

66,381

|

|

YoY |

-34.5% |

-15.7% |

41.7% |

6.7% |

|

DRAM 출하량 (Millions of 1Gb Eq.)

|

216,305 |

196,111 |

192,974 |

156,078 |

|

YoY |

10.3% |

1.6% |

23.6% |

23.2% |

|

DRAM ASP($, 1Gb Eq.) |

0.24 |

0.40 |

0.49 |

0.43 |

|

YoY |

-40.6% |

-17.1% |

14.6% |

-13.4% |

|

NAND

매출 ($ millions)

|

36,995

|

59,412

|

68,418

|

57,195

|

|

YoY |

-37.7% |

-13.2% |

19.6% |

24.2% |

|

NAND 출하량(Millions of 1GB Eq.)

|

721,037 |

633,443 |

608,775 |

440,495 |

|

YoY |

13.8% |

4.1% |

38.2% |

26.9% |

|

NAND ASP/($, 1GB Eq.) |

0.05 |

0.09 |

0.11 |

0.13 |

|

YoY |

-45.3% |

-16.5% |

-13.4% |

-2.2% |

|

주) (E) 추정

|

|

자료 : OMDIA/2023.12

|

|

[

글로벌 메모리반도체 시장규모 전망]

|

|

구분

|

2027년(F)

|

2026년(F)

|

2025년(F)

|

2024년(F)

|

|

DRAM+NAND

총매출($ millions)

|

176,234

|

188,379

|

164,405

|

130,391

|

|

YoY |

-6.4% |

14.6% |

26.1% |

46.6% |

|

DRAM

매출 ($ millions)

|

89,202

|

104,141

|

90,133

|

79,289

|

|

YoY |

-14.3% |

15.5% |

13.7% |

48.5% |

|

DRAM 출하량 (Millions of 1GB Eq.)

|

412,490 |

339,738 |

288,337 |

259,522 |

|

YoY |

21.4% |

17.8% |

11.1% |

20.0% |

|

DRAM ASP($, 1Gb Eq.) |

0.22 |

0.31 |

0.31 |

0.30 |

|

YoY |

-29.5% |

-1.9% |

5.2% |

23.7% |

|

NAND

매출 ($ millions)

|

87,032

|

84,238

|

74,273

|

51,102

|

|

YoY |

3.3% |

13.4% |

45.3% |

38.1% |

|

NAND 출하량(Millions of 1GB Eq.)

|

1,502,496 |

1,225,911 |

958,305 |

781,135 |

|

YoY |

22.6% |

27.9% |

22.7% |

8.3% |

|

NAND ASP/GB($, 1Gb Eq.) |

0.06 |

0.07 |

0.08 |

0.07 |

|

YoY |

-15.7% |

-11.3% |

18.5% |

27.5% |

|

주) (F) 전망

|

|

자료 : OMDIA/2023.12

|

최근 WSTS(세계반도체무역통계기구)의 전망에 따르면 2019년 이후 비메모리반도체 시장은 견조한 성장세를 유지해 왔으며 향후에도 안정적인 성장세를 보일 것으로 예상하고 있습니다. 글로벌 반도체 시장은 단가 하락으로 인해 부진했던 2019년 이후 코로나19 사태가 심화되어 산업 전 분야에 대한 수요가 부진했음에도 불구하고 고사양 IT 제품과 클라우드, 서버용 반도체 수요가 증가하면서 2020년부터 지속적으로 시장규모가 증가할 것으로 예측되고 있습니다. 반도체의 수요 증대에 의한 신제품 출시, 생산설비의 신설 등 투자 증가로 당사의 반도체 테스트 수요도 점차 증가할 것으로 전망됩니다.

| [글로벌 비메모리 반도체 산업 규모] |

| (단위: 억달러) |

|

구분 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023(E) |

|

비메모리 반도체 산업 |

2,626 |

3,108 |

3,025 |

3,229 |

3,948 |

4,298 |

4,908 |

| 자료 : WSTS(세계반도체시장통계기구) |

상기와 같은 시장규모의 증가는 당사의 메모리 및 비메모리 반도체 테스터에 대한 수요 증가로 이어질 수 있으나, 이로 인해 지속적인 R&D 비용 증가 등 주기적으로 부담해야 하는 다양한 비용으로 인해 재무 구조 악화, 유동성 위험, 인력 유출 등 경영 활동에 중대한 부정적인 사건이 발생할 수도 있습니다. 또한, 반도체 시장 산업이 둔화 또는 침체로 인해 메모리 및 비메모리 반도체 검사 장비의 수주가 감소할 경우 당사 실적에도 부정적인 영향을 미칠 수 있으니 투자자께서는 이점을 유의하시기 바랍니다.

| 다. 반도체 후공정 사업체 간 경쟁 심화에 따른 위험 당사가 영위하고 있는 반도체 검사 장비 제조시장에서 당사의 주요 경쟁사는 'D사'(번인 테스터), 'A사'(메모리 테스터), 'N사'(SSD테스터)입니다. 번인 테스터 장비는 'D사'가 수요처에 공급하고 있었으나, 당사가 기존 제품 대비 6배 성능이 향상된 차세대, 고용량 번인 테스터를 개발하며 2021년 하반기에 시장진입 하였습니다. 메모리 테스터 장비는 'A사'에서 삼성전자로 공급하고 있었으나, 당사는 2020년부터 삼성전자의 Needs에 맞춰 DDR5 Memory Tester를 출시하여 납품을 시작하였습니다. 당사와 비슷한 사업을 영위중인 'N사'는 SSD 테스터, 번인 테스터 등 반도체 검사 장비 제조업체이며, 당사와 제품매출 관련하여 경쟁 관계가 될 수 있습니다. 당사의 연구 개발 능력 하락, 제품 품질 하락 등으로 당사의 제품이 'N사'의 제품으로 대체된다면, 당사의 점유율이 낮아질 수 있습니다. 국내 반도체 검사 장비 제조업체는 수주하는 고객사가 제한적인 특성상, 수요자에 대한 점유율을 유지, 개선하기 위해서는 테스트 장비 제조 사업체 간 경쟁이 상존할 수 밖에 없는 구조입니다. 또한, 신규 사업자 진입으로 인한 경쟁 심화, 수주 물량 감소, 품질을 개선하기 위한 연구개발 둔화 등이 진행될 경우 당사의 경쟁력이 약화되어 당사의 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

반도체산업은 크게 반도체 소자 제조업, 반도체 장비 및 원ㆍ부자재 제조업 등을 모두 포함합니다. 또한, 반도체산업은 인프라를 구성하는 기초ㆍ기반기술, 지식산업으로 구분할 수있으며, 작게는 설계, 웨이퍼 제조, 전공정으로는 산화ㆍ증착ㆍ포토ㆍ이온주입ㆍ식각ㆍCMP, 후공정으로는 패키징 및 테스트 사업부문으로 나눌 수 있습니다.

이 중 당사는 반도체 검사 장비 제조 사업을 영위하고 있으며, 해당 공급장비를 통하여 반도체 제품의 이상 유무를 판단하고 불량의 원인 분석 등을 통해 설계 및 제조 공정상의 수율을 개선시키는 역할을 수행하고 있습니다.

반도체 검사 장비 제조 산업은 반도체 산업의 후방산업으로서 반도체 산업 업황에 크게 영향을 받습니다. 반도체 검사 장비 제조 산업은 전방산업인 반도체 산업 기술의 지속적인 발전을 따라잡기 위해 반도체 검사 장비 제조 기술 개발, 원천기술 확보 등 지속적으로 연구개발을 해야합니다. 연구 개발이 완료된 이후의 수주 물량은 반도체 장비 수요업체의 수주 요청에 따라 장비 제조를 하기에 반도체 검사 장비 제조 사업은 반도체 경기와 산업 사이클에 비례하여 후행하는 특징을 갖고 있습니다.

| [반도체 주요 생산 공정] | ||

|

||

| 자료 : SK hynix NEWSROOM |

당사와 같이 반도체 검사 장비 제조 시장의 경우 초기 기술개발에 대한 진입장벽이 높아 시장접근이 어렵습니다. 또한, 반도체 소자 업체의 신규 투자 시, 신뢰성이 검증된 업체, 공동개발한 이력이 있는 업체, 적기에 납기가 가능한 업체를 선호하기에 기존에 거래가 있던 고객사의 제품을 선호하는 경향이 있습니다. 따라서 관련 장비업체가 초기에 적기 대응하여 공급업체로 선정될 경우, 타업체로 변경하거나 교체하기가 쉽지 않아 지속적으로 반도체 검사 장비 제조 사업을 영위하던 당사와 같은 업체는 진입장벽이 존재합니다.

당사는 국내 후공정 High Speed DRAM 모듈 양산공정에 다수의 제품을 출하하고 있으며, 최근 급증하고 있는 기업용 SSD 테스터와 고용량으로 스펙이 변화되어 가는 번인 테스터 시장 진입 등 고객사의 니즈에 맞추어 안정적인 공급을 해가고 있습니다.

현재 당사가 집중하고 있는 반도체 검사 장비 제조시장에서 반도체 검사 장비 제조 사업을 영위하고 있는 주요 경쟁사는 'D사'(번인 테스터), 'A사'(메모리 테스터), 'N사'(SSD테스터)으로 구성되어 있으며, 해당 경쟁사들에 대한 기업개요는 다음과 같습니다.

| 업체 | 기업개요 | |

|---|---|---|

| 구분 | 내용 | |

| 'D사' | 주요 제품 | 반도체검사장비(번인 테스터 등), 반도체검사보드(번인 보드 등), 전자파 차폐체, 전자파 흡수체, 열전도 Sheet 등 |

| 2023년 매출액 | 2,145억원 (연결 기준) | |

| 'A사' | 주요 제품 | 메모리 테스터, 비메모리 반도체 테스터 |

| 2023년 매출액 | 4조 9,956억원 | |

| 'N사' | 주요 제품 | SSD 테스터 |

| 2023년 매출액 | 1,009억원 (연결 기준) | |

| 자료 : 각 사 정기보고서 및 홈페이지 참조 |

(1) 번인 테스터

당사는 20년 이상의 메모리 테스터 개발 노하우와 축적 기술력을 바탕으로 2014년 프롬써어티의 번인사업부를 인수하여 MBT (Monitoring Burn-in Test) 사업을 시작했습니다. 해당 사업부의 경우 안정적이고 지속적인 설비공급을 위한 개발을 진행하고 있으며, 최근 DDR5, LPDDR5, GDDR6 등 검사대상 제품이 고용량, 고집적화 됨에 따라 번인 테스터의 고용량화에 대한 수요가 발생했습니다. 번인 테스터 장비는 'D사'가 수요처에 독점적으로 공급하고 있었으나, 당사가 기존 제품 대비 6배 성능이 향상된 차세대, 고용량 번인 테스터를 개발하며 2021년 하반기에 성공적으로 시장진입 하였습니다. 당사는 점진적인 시장점유율 확대를 목표로 S/W 기술 우위를 활용하여 다양한 고용량 제품 테스트를 위한 개발을 지속하고 있습니다. 다만, 당사의 예상과 달리 연구 개발 능력 하락 및 제품 품질 하락 등으로 점유율이 감소할 수 있는 불확실성이 존재하므로 투자자께서는 이점을 유의하시기 바랍니다. 당사와

'D사'의 번인 테스터 매출 비교표는 아래와 같습니다.

| ['D사'와의 번인 테스터 매출 비교] |

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 2023년 | 2022년 | 2021년 | |

|---|---|---|---|---|---|---|

| 엑시콘 | 제품 | 반도체 검사장비 (Monitoring 번인 테스터 등) |

내수 | 19,266 | 23,838 | 14,438 |

| 수출 | - | - | - | |||

| 'D사' | 제품 | 반도체 검사장비 (Monitoring 번인 테스터 등) |

내수 | 55,018 | 119,704 | 107,577 |

| 수출 | 51,703 | 22,091 | 20,363 | |||

| 주) 당사의 경쟁사인 'D사'와의 매출실적을 기준으로 단순 비교하였습니다. |

| 자료 : 당사 제시 및 'D사' 정기보고서 |

(2) 메모리 테스터

당사는 2005년 DDR2 테스트 장비 (880Mbps 패키지 테스터, 256para) 개발을 시작으로, 고속화된 DDR4, DDR5 메모리 소자를 검사 분류하는 검사장비를 개발하여 판매하고 있으며, 높은 생산성과 신뢰성, 장비의 안정성과 유연한 가격정책을 바탕으로 시장확대 및 시장점유율을 제고하고 있습니다. 2020년부터 삼성전자의 Needs에 맞춰 DDR5 Memory Tester를 출시하여 납품을 시작하였으며, 삼성전자의 양산제품 가격 경쟁력 향상에 기여하고 있습니다.

메모리 테스터 관련하여 당사의 주요 경쟁사는 일본의 테스트 장비 공급사 'A사'입니다. 삼성전자의 메모리 반도체 생산라인에서 감산을 해야 할 정도로 업황이 부진해졌을 때, 삼성전자에서도 상대적으로 저렴한 국산 장비사의 제품에 대한 수요가 생겼습니다. 또한, 삼성전자는 검사 장비 제조 공급사 추가로 리스크 관리 또한 할 수 있게되어 또 다른 공급.

| 자료 : 당사 자료 |

(3) SSD 테스터

당사의 SSD 테스트 장비는 2008년 SSD 3Gbps Tester 개발을 시작으로 현재 PCIe Gen5 SSD Tester를 시장에 공급하고 있습니다. 서버, PC, 스마트폰 등 소비자들의 전자제품에 대용량 SSD 탑재비중이 높아지고, 고객사의 SSD Density가 높아짐에 따라 설비 수요가 매년 지속적으로 증가하고 있습니다. 최근 급속히 성장하고 있는 글로벌 SSD Server 시장에 대비하여 SAS4, PCIe Gen5 등, 차세대 Protocol 에 대한 Solution 개발에 성공하였고, 삼성전자의 글로벌 서버시장 점유율 확대에 따른 SSD 테스터 공급물량 증대로 당사의 주력 제품이 자리매김하게 되었습니다.

당사와 비슷한 사업을 영위중인 'N사'는 SSD 테스터, 번인 테스터 등 검사 장비 제조전문업체입니다. 당사와 제품매출 관련하여 경쟁 관계가 될 수 있으며, 당사의 연구 개발 능력 하락 및 제품 품질 하락 등으로 당사의 SSD테스터 및 번인 테스터 검사 장비를 타사 제품으로 대체한다면, 당사의 점유율이 낮아질 수 있습니다. 점유율이 낮아지면 당사의 수익성이 악화될 수 있으니 투자자께서는 이점을 유의하시기 바랍니다.

| ['N사' 매출실적] |

| (단위 : 백만원) |

| 매출유형 | 품 목 | 2023년 매출액 |

2022년 매출액 |

2021년 매출액 |

|---|---|---|---|---|

| 제품매출 | SSD 테스터 | 95,471 | 64,156 | 30,530 |

| 번인 테스터 | 2,162 | 6,846 | 2,805 | |

| 합계 | 97,633 | 71,002 | 33,335 |

| 자료 : 'N사' 정기보고서 참조 |

종합적으로 종합반도체(삼성전자, 하이닉스 등)의 파운드리 비즈니스 확장에 따라 반도체 장비 테스트 사업 업체들의 수요 또한 증가할 것으로 예상됩니다. 또한, 미국과 중국의 갈등으로 한국에서 생산된 제품을 원하는 고객의 수요가 증가될 것으로 전망됩니다.

국내 반도체 검사 장비 제조업체들의 매출액은 전방산업의 주요 제조업체인 삼성전자와 SK하이닉스 등 종합 반도체 사업자의 수주에 크게 의존하고 있습니다. 당사를 비롯한 테스트 장비 제조업체들은 종합 반도체 사업자 등이 요구하는 기술력으로 인해 진입장벽이 높은 편입니다. 그럼에도 불구하고 빠르고 지속적으로 변화하는 시장의 요구를 충족시키기 위해 당사 또한 지속적으로 연구개발을 실시하고 있는 상황입니다.

즉, 수주하는 고객사가 제한적인 특성상, 수요자(고객사)에 대한 점유율을 유지 또는 개선하기 위해서는 테스트 장비 제조 사업체 간 경쟁이 상존할 수 밖에 없는 구조입니다. 따라서 신규 사업자 진입으로 인한 경쟁 심화, 수주 물량 감소, 품질을 개선하기 위한 연구개발 둔화 등이 진행될 경우 당사의 경쟁력이 약화되어 당사의 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

| 라. 생산능력 증대 및 품질 향상을 위한 투자지출 증가 위험 당사가 영위하는 반도체 검사 장비 제조 사업은 최종 매출처의 요구사항에 따라 제조되는 주문생산방식이며, 사용자의 주문량에 의해 그 수요가 결정되어 매출이 발생합니다. 당사는 비메모리반도체 테스트 사업으로의 진출 또한 예정에 있으며, 해당 사업이 활성화되면 당사는 여러 업체들로부터 테스트 수주를 통해 테스트를 진행할 예정입니다. 당사는 비즈니스의 확장으로 인하여 증가되는 수주 물량에 대한 대응을 위해 지속적으로 인력 충원을 진행하고 있습니다. 또한, 비메모리반도체 테스트를 위한 기계장치 등도 확보할 예정입니다. 당사는 연구개발 담당 인력을 매년 충원하였으며, 2021년에 107명, 2022년에 121명, 2023년에 148명, 2024년 1분기 기준으로 149명으로 증원하였습니다. 당사의 인력 증원 및 품질 향상을 위한 노력에도 불구하고 고객사가 요구하는 품질 수준에 도달하지 못하거나 적절한 규모의 설비를 확충하지 못해 납기를 준수하는데 실패하는 경우, 주요 고객사와의 관계 악화로 수주 물량이 급격하게 감소할 수 있습니다. 투자지출이 적절한 시점에 회수되지 못할 경우, 수익성 및 재무안정성이 급격하게 악화될 수 있다는 점을 투자자분들께서는 유의하시기 바랍니다. |

당사가 영위하는 반도체 검사 장비 제조 사업은 최종 매출처의 요구사항에 따라 만들어지는 주문생산방식으로 제조되며, 사용자의 주문량에 의해 그 수요가 결정되어 매출이 발생하게 됩니다. 이러한 산업의 특성 상, 반도체 검사장비는 인력에 의한 수작업 형태의 조립이 주를 이루어 소량 생산의 형태를 보이며, 단기 수주에 의한 납품이 곧 매출의 형태로 나타납니다.

또한, 당사는 비메모리반도체 테스트 사업으로의 진출 또한 예정에 있으며, 해당 사업이 활성화되면 당사는 여러 업체들로부터 테스트 수주를 통해 테스트를 진행할 예정입니다. 테스트 진행을 위해서는 기계장치 등 유형자산 확보가 먼저 필요하지만, 비메모리반도체 테스트 사업 특성상 테스트 라인을 구축하여도 항상 추가적인 매출이 보장되지는 않아 투자지출 증가에 따른 수익성 하락 위험이 상존합니다.

반도체의 품질 향상, 혁신적인 제품 제조 이후에도 반도체 검사 장비 제조 사업 및 비메모리반도체 테스트 사업은 반도체 산업의 전반적인 싸이클에 의하여 매출이 결정됩니다. 그리하여 단가 및 수주 증가는 반도체 업황에 따라 매출이 단기간에 급격하게 나타나는 모습도 보입니다.

이에 따라 고객사의 요구 수준에 대응하기 위한 반도체 검사 장비 기술 개발, 품질 개선 및 기계장치 등을 확보하는데 지속적으로 투자를 집행해야 합니다. 당사는 비즈니스의 확장으로 인하여 증가되는 수주 물량에 대한 대응을 위해 지속적으로 인력 충원을 진행하고 있습니다. 또한, 비메모리반도체 테스트를 위한 기계장치 등도 확보할 예정입니다. 아래 표를 통해 유형자산 현황을 알 수 있습니다.

| [유형자산 현황] |

| (단위: 백만원) |

| 구분 | 2024년 1분기 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| 유형자산 | 49,727 | 49,861 | 46,933 | 50,197 |

| 토지 | 22,859 | 22,794 | 21,734 | 27,054 |

| 건물 | 21,505 | 21,685 | 21,600 | 20,958 |