|

|

24년 1분기 보고서_대표이사 등의 확인서명 |

분 기 보 고 서

(제 57 기 1분기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 5 월 16 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 포스코홀딩스 주식회사 |

| 대 표 이 사 : | 사장 정 기 섭 |

| 본 점 소 재 지 : | 경상북도 포항시 남구 동해안로 6261 (괴동동) |

| (전 화) 054-220-0114 | |

| (홈페이지) https://www.posco-inc.com | |

| 작 성 책 임 자 : | (직 책) 재무IR팀장 (성 명) 김 승 준 |

| (전 화) 02-3457-0114 | |

【 대표이사 등의 확인 】

|

|

24년 1분기 보고서_대표이사 등의 확인서명 |

I. 회사의 개요

1. 회사의 개요

회사의 개요는 기업공시서식 작성기준에 따라 분기보고서에는 기재를 생략하였습니다.

2. 회사의 연혁

회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에는 기재를 생략하였습니다.

3. 자본금 변동사항

자본금 변동사항은 기업공시서식 작성기준에 따라 분기보고서에는 기재를 생략하였습니다.

4. 주식의 총수 등

주식의 총수 등은 기업공시서식 작성기준에 따라 분기보고서에는 기재를 생략하였습니다.

5. 정관에 관한 사항

정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에는 기재를 생략하였습니다.

II. 사업의 내용

1. 사업의 개요

포스코홀딩스는 2022년 3월 1일 독점규제 및 공정거래에 관한 법률에 따른 지주회사로 전환하여 그룹 전반의 성장 전략을 수립하고 미래 사업 테마를 발굴하며 M&A 등신사업을 추진하는 미래사업 포트폴리오 개발자 역할을 수행하고 있습니다.

회사의 연결대상 회사는 당사를 제외한 총 192개사로 사업의 성격에 따라 철강부문,친환경인프라(무역부문), 친환경인프라(건설부문), 친환경인프라(물류 등 부문), 친환경미래소재부문, 기타부문까지 총 6개의 사업부문으로 구분되어 있습니다.

철강부문은 자동차, 조선, 가전 등 산업에 철강제품을 공급하고 있으며, 국내 포스코,포스코스틸리온을 비롯하여 인도네시아 PT.Krakatau POSCO, 중국 POSCO (Zhangjiagang) Stainless Steel Co., Ltd., 해외 가공센터 등 총 83개사의 연결대상 종속회사가 있습니다.

친환경인프라(무역부문)는 포스코인터내셔널 포함 총 39개사의 연결대상 종속회사가 있으며, 친환경인프라(건설부문)는 포스코이앤씨 포함 총 26개사, 친환경인프라

(물류 등 부문)는 포스코플로우, 포스코디엑스 포함 총 14개사의 연결대상 종속회사가 있습니다.

포스코인터내셔널은 무역, 자원개발, 생산 가공, 인프라 개발ㆍ운용, 발전시설 및 LNG 터미널 운영 등의 사업을 영위하고 있고, 포스코이앤씨는 에너지, 환경, 산업플랜트에서부터 주거시설, 초고층 빌딩, 도시개발, SOC사업 등의 다양한 분야에 진출한 종합건설회사입니다. 또한 포스코플로우는 '22년 포스코 물류업무 영업양수를 통해 CTS(Central Terminal System) 사업 및 철강원료, 제품, 곡물, 천연가스, 운송 등 글로벌 복합물류서비스 회사로 거듭나고 있으며, 포스코디엑스는 IT분야에서 확보한 노하우와 기술력으로 고위험, 고강도 현장에 산업용 로봇을 적용해 안전한 현장을 구현하고, 스마트 물류시스템을 통해 물류 관리의 새로운 패러다임을 제시하고 있습니다.

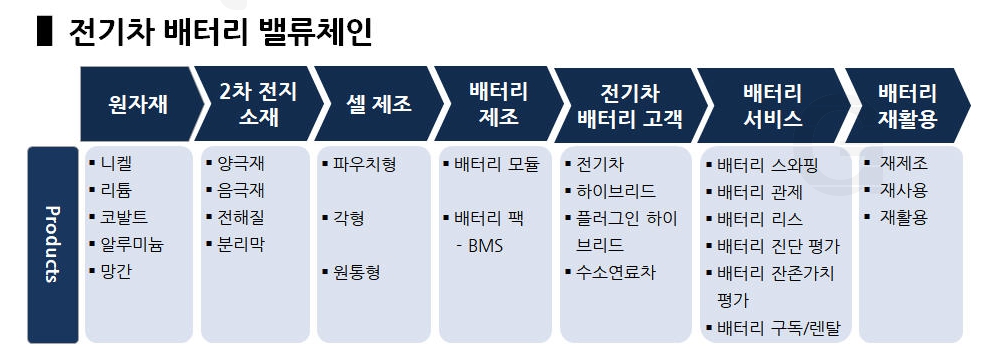

친환경미래소재부문은 리튬, 니켈, 양극재, 음극재, 리사이클링 등 EV 배터리 소재 등의 사업을 영위하고 있으며, 포스코퓨처엠, 포스코아르헨티나 등 총 17개사의 연결대상 종속회사가 있습니다. 포스코퓨처엠은 국내 유일의 흑연계 음극재 회사이자 양극재 생산능력을 보유한 이차전지소재사이며 내화물의 제조, 판매, 시공 및 보수, 각종 공업로의 설계, 제작 및 판매, 석회제품 등의 제조 및 판매 등도 영위하고 있습니다.

기타부문은 포스코홀딩스 포함 14개사의 연결대상 종속회사가 있으며, 포스코홀딩스를 중심으로 신성장 사업발굴을 위한 투자에 집중하고 있습니다.

2. 주요 제품 및 서비스

| 가. 매출현황 | (단위 : 억원) |

| 사업부문 | 품목 | 구체적용도 | 2024년 1분기 (제57기) | 2023년 (제56기) | 2022년 (제55기) | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 철강 부문 |

열연 | 강관,조선 등 | 32,787 | 21.2% | 134,709 | 21.2% | 135,656 | 19.2% |

| 냉연 | 자동차,가전 등 | 50,576 | 32.7% | 194,914 | 30.7% | 218,585 | 30.9% | |

| 스테인레스 | 양식기,강관 등 | 24,325 | 15.8% | 106,834 | 16.8% | 134,761 | 19.1% | |

| 기타제품 등 | 후판,선재 등 | 46,751 | 30.3% | 198,930 | 31.3% | 217,494 | 30.8% | |

| 단순합계 | 154,439 | 100.0% | 635,387 | 100.0% | 706,496 | 100.0% | ||

| 내부거래제거 | (55,836) | (231,454) | (261,026) | |||||

| 합계 | 98,603 | 403,933 | 445,470 | |||||

| 친환경 인프라 |

무역부문 | 철강/금속 | 79,845 | 56.4% | 315,317 | 55.2% | 369,371 | 56.0% |

| 화학/물자/에너지 | 15,744 | 11.1% | 29,716 | 5.2% | 48,749 | 7.4% | ||

| 기타 | 9,088 | 6.4% | 81,849 | 14.3% | 77,777 | 11.8% | ||

| 건설부문 | 건축공사(국내) | 11,336 | 8.0% | 41,251 | 7.2% | 35,061 | 5.3% | |

| 플랜트공사(국내) | 7,113 | 5.0% | 23,371 | 4.1% | 15,706 | 2.4% | ||

| 토목공사(국내) | 2,361 | 1.7% | 11,658 | 2.0% | 9,321 | 1.4% | ||

| 기타(국내) | 656 | 0.5% | 2,096 | 0.4% | 1,823 | 0.3% | ||

| 해외도급 | 2,296 | 1.6% | 14,975 | 2.6% | 15,938 | 2.4% | ||

| 자체공사 | 657 | 0.5% | 5,805 | 1.0% | 7,276 | 1.1% | ||

| 기타 | 930 | 0.7% | 3,520 | 0.6% | 3,730 | 0.6% | ||

| 물류 등 부문 | 기타 | 11,498 | 8.1% | 42,014 | 7.4% | 74,256 | 11.3% | |

| 단순합계 | 141,524 | 100.0% | 571,572 | 100.0% | 659,008 | 100.0% | ||

| 내부거래제거 | (68,782) | (243,520) | (282,787) | |||||

| 합계 | 72,742 | 328,052 | 376,221 | |||||

| 친환경 미래소재 부문 |

단순합계 | 11,562 | 100.0% | 48,219 | 100.0% | 33,888 | 100.0% | |

| 내부거래제거 | (2,498) | (10,059) | (9,370) | |||||

| 합계 | 9,064 | 38,160 | 24,518 | |||||

| 기타 부문 |

단순합계 | 9,241 | 100.0% | 15,622 | 100.0% | 11,695 | 100.0% | |

| 내부거래제거 | (9,130) | (14,495) | (10,402) | |||||

| 합계 | 111 | 1,127 | 1,293 | |||||

| 합 계 | 180,520 | 771,272 | 847,502 | |||||

* 포스코에너지가 '23.1월부로 포스코인터내셔널에 흡수합병됨에 따라 합병 이전

포스코에너지 실적은 친환경인프라(물류 등 부문)에 합산되었습니다.

나. 주요 제품 등의 가격 변동추이

| 사업부문 |

품 목 |

단위 | 2024년 1분기 | 2023년 | 2022년 |

| 철강부문 |

열연제품 |

천원/톤 | 943 | 967 | 1,105 |

| 냉연제품 | 천원/톤 | 1,143 | 1,157 | 1,293 | |

| 친환경인프라 (무역부문) |

전력 | 원/kWh | 173 |

205 | 224 |

| 친환경 미래소재부문 |

내화물 | 천원/톤 | 1,063 | 991 | 1,022 |

| 생석회 | 천원/톤 | 151 | 147 | 117 |

* 상기 철강부문의 '22년 제품가격은 '22.3.1~12.31 기준이며, '22년 누계 판매 가격은

열연 1,163천원/톤, 냉연 1,300천원/톤임

* 친환경인프라(건설부문/물류 등 부문)는 사업의 특성상 제품가격 변동 측정이 어렵고,

친환경미래소재부문에서 이차전지소재사업 제품가격 변동 추이는 정보유출 우려 등을

감안하여 기재를 생략하였습니다.

[철강부문]

(1) 산출기준

- 산출대상 및 선정방법 : 열연제품, 냉연제품 매출 단가

- 산출단위 및 산출방법 : 대상기간 동안의 매출액 기준 평균가격 (제품운임 포함)

(2) 주요 가격변동 원인

'24년 들어 연초이후 고금리, 고물가, 고환율 상황이 지속되고, 중국 부동산발 침체 및 중동 정세불안 지속으로 경기 부진이 장기화되고 있습니다. 건설 등 일부 수요산업 침체 영향으로 단기적인 회복이 어려운 상황에서 시장가격은 '23년 12월 고점 이후 하락세가 이어지고 있습니다.

[친환경인프라(무역부문)]

(1) 산출기준

- 산출대상 및 선정방법 : 전력 가격

- 산출단위 및 산출방법 : 전력량요금 ÷순발전량

(2) 주요 가격변동원인

- 전력 : 한국가스공사 원가 등

* 원가는 도입비용, 공급비용 등으로 구성되고 유가, 환율 등에 의해 영향을 받게 됨

[친환경미래소재부문]

(1) 산출기준

- 산출대상 및 선정방법 : 내화물 매출(신내화제품 제외) 단가, 생석회 매출단가

- 산출단위 및 산출방법 : 해당제품의 운임을 포함한 대상기간 매출액 기준 평균가격

(2) 주요 가격변동원인

- 내화물은 전방산업의 업황 및 원재료비 등을 고려하여 판매가격 변동

- 생석회는 유틸리티 단가, 원료비 등을 고려하여 판매가격 결정

- 에너지소재는 국제 광물자원 수급에 따라 가격 변동

3. 원재료 및 생산설비

① 원재료

가. 주요 원재료 현황

| (단위 : 억원) |

| 부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 매입비율 | 비 고 | |

| 철강부문 | 원료 | 제선원료 | 고로의 철원 및 환원제 | 49,160 | 66.1% | 철광석, 석탄 | |

| 부원료 | 제선, 제강, 도금 등 부원료 | 13,469 | 18.1% | 철원, 합금철, 비철금속, 생석회 등 | |||

| STS원료 | 스테인리스강 생산용 | 11,772 | 15.8% | Nickel, Fe-Cr, STS고철 등 | |||

| 친환경 인프라 |

무역부문 | 원재료 | LNG | 발전연료 | 4,518 | 100.0% | - |

| 건설부문 | 원재료 | 레미콘 | 구조물 시공용 | 737 | 15.8% | - | |

| 철근 | 콘크리트 인장보강용 | 691 | 14.9% | - | |||

| 케이블 | 전기공급용 | 67 | 1.4% | - | |||

| 강관파일 | 구조물 기초공사용 | 8 | 0.2% | - | |||

| 기타 | 기타 용도 | 3,146 | 67.7% | - | |||

| 물류 등 부문 | 원재료 | 기타 | 기타 용도 | 2,939 | 100.0% | - | |

| 친환경 미래소재부문 |

원재료 | 전구체 外 | 양극재 제조 | 4,519 | 88.0% | - | |

| 흑연 外 | 음극재 제조 | 147 | 2.9% | - | |||

| 석회석 | 생석회 제조 | 275 | 5.4% | - | |||

| 기타 | 내화물 제조 등 | 192 | 3.7% | - | |||

* 금액 : 입고금액 기준(CIF + 관세 + 하역비 + 기타 부대비용)

나. 주요 원재료의 가격변동 추이

| 사업부문 | 구 분 | 단위 | 2024년 1분기 | 2023년 | 2022년 | |

| 철강부문 | 철광석 | 천원/톤 | 150 | 145 | 143 | |

| 석탄 | 천원/톤 | 409 | 387 | 472 | ||

| 철스크랩 | 천원/톤 | 521 | 526 | 605 | ||

| Nickel | 천원/톤 | 22,034 | 28,043 | 33,147 | ||

| 친환경 인프라 |

무역부문 | LNG | 천원/톤 | 1,171 | 1,428 | 1,594 |

| 건설부문 | 레미콘 | 천원/㎥ | 90 | 85 | 77 | |

| 강관파일 | 천원/m | 157 | 165 | 180 | ||

| 철근 | 천원/kg | 0.9 | 0.9 | 1.0 | ||

| 케이블 | 천원/m | 0.9 | 0.9 | 0.9 | ||

| 친환경 미래소재부문 |

내화물 | 천원/톤 | 257 | 334 | 479 | |

| 석회석 | 천원/톤 | 25 | 24 | 22 | ||

* 친환경인프라(물류 등 부문) 및 기타부문은 사업의 특성상 원재료 변동 측정이 어렵고,

친환경미래소재부문에서 이차전지소재사업은 정보유출 우려 등을 감안하여

기재를 생략하였습니다.

[철강부문]

(1) 산출기준

① 철광석 : Platts 고시 가격기준 (62% Fe CFR China) 에서 호주-중국 해송운임

(C5 운임) 차감

② 석탄 : Platts / TSI 고시 강점탄 가격 평균

(Platts : Premium Low Vol FOB Australia, TSI : TSI Premium Hard FOB Australia)

③ 철스크랩 : 미국 HMS No.1&2 80:20 동아시아 수출가 (CFR)

④ 니켈 : LME 가격인덱스 기준

(2) 주요 가격변동원인

① 철광석 : '24년 1분기 철광석 가격은 철강경기 침체에 따른 철강사들의

낮은 밀마진과 저조한 생산, 항구 재고 증가 등 하락 요인들이 지속되는

가운데 전분기 대비 3% 하락한 U$113/톤을 기록하였습니다.

| (단위 : U$/톤) |

| '24.1Q | '23.4Q | '23.3Q | '23.2Q | '23.1Q | '22.4Q | '22.3Q | '22.2Q | '22.1Q |

| 113 | 117 | 106 | 102 | 118 | 90 | 94 | 126 | 132 |

② 원료탄 : '24년 1분기 원료탄 가격은 호주 우기철 호우 피해 광산의 점진적 복구

및 글로벌 철강 경기 전반 둔화에 따른 수요 감소로 전반적 약세를

나타내며 전분기 대비 8% 하락한 U$308/톤을 기록하였습니다.

| (단위 : U$/톤) |

| '24.1Q | '23.4Q | '23.3Q | '23.2Q | '23.1Q | '22.4Q | '22.3Q | '22.2Q | '22.1Q |

| 308 | 334 | 264 | 243 | 344 | 278 | 250 | 446 | 488 |

③ 철스크랩 : '24.1분기 철스크랩 가격은 동절기 스크랩 수집여건 악화에 따른

공급량 감소로 전분기 대비 2% 상승한 U$392/톤을 기록하였습니다.

| (단위 : U$/톤) |

| '24.1Q | '23.4Q | '23.3Q | '23.2Q | '23.1Q | '22.4Q | '22.3Q | '22.2Q | '22.1Q |

| 392 | 385 | 385 | 403 | 438 | 387 | 394 | 531 | 562 |

④ 니켈 : '24년 1분기 니켈 가격은 이차전지/STS 부진에 따른 수요 침체 및

인니발 공급과잉 지속으로 전분기 대비 4% 하락한 U$16,589/톤을

기록하였습니다.

| (단위 : U$/lb, U$/톤) |

| '24.1Q | '23.4Q | '23.3Q | '23.2Q | '23.1Q | '22.4Q | '22.3Q | '22.2Q | '22.1Q |

| 7.53 | 7.83 | 9.23 | 10.12 | 11.79 | 11.48 | 10.01 | 13.13 | 11.98 |

| 16,589 | 17,247 | 20,344 | 22,308 | 25,983 | 25,292 | 22,063 | 28,940 | 26,395 |

* LME : London Metal Exchange

[친환경인프라부문]

| 부문 | 구분 | 가격산출 기준 | 가격변동 원인 |

| 무역 | LNG | 한국가스공사 구입가격 및 LNG 직도입 가격 평균 | 한국가스공사 원가(도입비용, 공급비용 등으로 구성되고 원유가, 환율 등에 의해 영향을 받음) 등 |

| 건설 | 레미콘 | 대표규격(25-210-15) 입고기준 | 수도권 협정가 변경에 따른 인상('24.2.1부) |

| 강관파일 | SPIRAL,609.6,12T,STP275,KS F 4602,STEEL PILE | 원자재(코일)가격 인하에 따른 단가 변동 | |

| 철근 | SD400 10mm | 원재료 철스크랩 가격 인하 | |

| 케이블 | TFR-3, 0.6/1KV,2.5SQ,2C | LME시세는 소폭상승세, 환율 및 원자재 가격변동이 있으나, 가격변동에 큰 영향을 주고 있는 수준은 아님 |

* 각 원재료별 가격변동원인은 해당 가격산출기준 규격 또는 사양에 한함

[친환경미래소재부문]

(1) 산출기준

- 단가는 입고금액 기준

(2) 주요 가격변동 원인

- 내화물 : 중국의 원부원료 가격인상 및 구성비 차이

- 석회석 : 석회석 원재료비의 변동은 미미한 편이며, 운임단가에 따라 소폭 변동

- 에너지소재부문 : 가격변동추이는 정보유출 우려 등을 감안하여 미표기

② 생산설비

가. 생산능력 및 생산능력의 산출근거

[철강부문]

■ 포스코

| (1) 생산능력 | (단위 : 천톤) |

| 품 목 | 2024년 1분기 | 2023년 | 2022년 |

| 조 강 | 10,114 |

40,680 |

40,680 |

* 2022년은 물적분할 前('22.1~2월) 포스코의 생산능력이 포함된 수치입니다.

(2) 생산능력의 산출근거

① 생산능력 : 연주T/CH ×(평일수×평일CH/D + 수리일수×수리일CH/D)

- 연주T/CH : 연주기 1기당 1회 생산량

- 평일수 : 제강 및 연주기 정상 가동일수

- 수리일수 : 제강 및 연주기 수리일수

- CH/D : 1일당 생산횟수

② 조강생산량기준 : 회계년도 각 사업소에서 생산된 연주정정 생산량

■ 포스코스틸리온

(1) 생산능력

당사는 국내에 도금공장 2개 라인, 컬러공장 4개 라인, 해외에 도금공장 1개 라인,

컬러공장 1개 라인으로 총 8개의 생산라인을 갖추고 있습니다.

| (단위 : 천톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 단일 사업 |

철강재 | 포항 | 237 | 960 | 960 |

| 미얀마 | 17 | 70 | 70 | ||

| 합 계 | 254 | 1,030 | 1,030 | ||

(2) 생산능력의 산출근거

① 산출기준

- 도금강판 설비 300천톤 2기, 20천톤 1기

- 컬러강판 설비 140천톤 1기, 100천톤 1기, 60천톤 2기, 50천톤 1기

② 산출방법 : 설비별 가동일수 × T/D (T/Hr × 24Hr × 작업률) × 실수율

※ 판매 제품 구성 변동에 따라 생산능력을 조정, 반영

■ 포스코엠텍

| (1) 생산능력 | (단위 : 톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 철강부원료 | 탈산제 | 알루미늄공장 | 10,207 | 39,294 | 39,058 |

(2) 생산능력의 산출근거

① 산출방법 등

- 산출기준 : 탈산제 제품 중에서 인고트, 펠레트, 미니펠레트에 대해서만

표준생산능력을 기준으로 산출하였습니다.

- 산출방법 : 알루미늄 118톤/일 × 86.5일 = 10,207톤

② 평균가동시간

- 24시간/일(일 2교대 생산)

[친환경인프라(무역부문)]

※ 친환경인프라 중 건설부문 및 물류 등 부문은 사업 특성상 생산능력을 측정하기

곤란하여 기재를 생략합니다.

■ 포스코인터내셔널

| (1) 생산능력 | (단위 : MW) |

| 사업부문 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 발전사업 | 전력 | 인천발전소 | 3,412 | 3,412 | 3,412 |

※ 가스 부문

| 구 분 | 내 용 |

| 저장용량 |

LNG : 10만 ㎘ 2기, 16.5만 ㎘ 2기, 20만 ㎘ 1기 LPG : 8.6만 ㎘ |

| 접안/하역 능력 | 접안능력 : 180,000㎥급 LNG선 1선좌 / 하역능력 : 11,000㎥ 하역 |

| 기화송출능력 | 680톤/h (최대 공급능력) |

| 기타 | 수전선로, 가스관로설비, 정압설비 등 |

(2) 생산능력의 산출근거

① 산출방법 (인천발전소)

- 복합발전기준 3 ~ 4호기 : 450MW ×2기 = 900MW

- 복합발전기준 5 ~ 6호기 : 626MW ×2기 = 1,252MW

- 복합발전기준 7 ~ 9호기 : 420MW ×3기 = 1,260MW

* 발전부문의 생산능력은 대기온도 섭씨 15도 기준이며 실제출력은 대기온도 등에 의해

변동됩니다.

[친환경미래소재부문]

■ 포스코퓨처엠

| (1) 생산능력 | (단위 : 톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 내화물 | 연와, 부정형 등 | 포항 | 28,981 | 116,560 | 116,560 |

| LIME | 생석회 | 포항 | 273,000 | 1,095,000 | 1,095,000 |

| 광양 | 273,000 | 1,095,000 | 1,095,000 | ||

| 합 계 | 574,981 | 2,306,560 | 2,306,560 | ||

* 에너지소재부문의 경우 기술, 정보유출 우려 등을 감안, 상세 표기 생략

* 화성공장은 POSCO 설비에 대한 단순 위탁운영임에 따라 생산능력 생략

(2) 생산능력의 산출근거

① 산출방법 등

- 소성공장 : 소성로 생산능력 기준

| 구 분 | B-1,2 | 계 |

| 소성로 보유수(기) | 1 | 1 |

| 생산능력(톤/년) | 15,000 | 15,000 |

- 불소성공장 : Press 생산능력 기준

| 구 분 |

B-6 |

B-7 |

계 |

| Press 보유수(기) |

4 |

4 |

8 |

| 생산능력(톤/년) |

27,720 |

21,840 |

49,560 |

- 부정형공장 : 혼련 및 포장 능력(분쇄 능력 고려) 기준

| 구 분 | U-2 | B-4 | 계 |

| Mixer 및 분쇄기 보유수(기) | 2 | 2 | 4 |

| 생산능력(톤/년) | 42,000 | 10,000 | 52,000 |

- 생석회공장

| * 생석회 생산능력 : 설비 Cap' 기준 | (단위 : 톤/년) |

| 구 분 | Shaft Kiln | Rotary Kiln | 계 | ||

| Becken Bach | Maerz | ||||

| 포항 | Kiln 보유수 (기) | 2 | 6 | 2 | 10 |

| 생산능력 | 219,000 | 657,000 | 219,000 | 1,095,000 | |

| 광양 | Kiln 보유수 (기) | - | 5 | 4 | 9 |

| 생산능력 | - | 547,500 | 547,500 | 1,095,000 | |

* 생석회 생산능력 : 설비 Cap' 기준 연간 생산능력을 표기하였습니다.

- 포항 : 3,000톤/일 (10기) (Kiln 모두 생산능력 300톤/일)

- 광양 : 3,000톤/일 (9기) (Shaft Kiln 생산능력 300톤/일, Rotary Kiln 생산능력 375톤/일)

② 평균가동시간 (단위 : 시간)

| 구 분 | 일일평균가동시간 | 월평균가동시간 | 누적가동일수 | 누적가동시간 |

| 내화물 | 17 | 517 | 89 | 1,543 |

| LIME(포항) | 230 | 6,976 | 872 | 20,929 |

| LIME(광양) | 199 | 6,027 | 753 | 18,080 |

* LIME(포항) : Kiln 10기 합산 기준

* LIME(광양) : Kiln 9기 합산 기준

나. 생산실적 및 가동률

[철강부문]

| (1) 생산실적 | (단위 : 천톤) |

| 품 목 | 2024년 1분기 | 2023년 | 2022년 | |

| 조강생산량 | 9,698 | 39,941 | 37,928 | |

| 제품 생산량 |

열 연 | 2,562 | 10,660 | 9,268 |

| 후 판 | 1,606 | 6,602 | 5,857 | |

| 선 재 | 585 | 2,325 | 1,988 | |

| P O | 717 | 2,780 | 2,847 | |

| 냉 연 | 1,859 | 7,133 | 7,623 | |

| 도 금 | 1,913 | 7,299 | 6,708 | |

| 전 강 | 218 | 828 | 1,005 | |

| STS | 847 | 3,104 | 3,400 | |

| 기 타 | 377 | 1,795 | 3,261 | |

| 합 계 | 10,685 | 42,528 | 41,957 | |

* 제품생산량은 주요종속회사의 생산량 합계로 계열사 간 내부거래가 상계되지 않았으며,

'22년의 경우 포스코 분할 전인 '22.1~2월 실적이 포함되어 있습니다.

| (2) 당해 사업연도의 가동률 | (단위 : 천톤) |

| 구 분 | 법인명 | 생산능력 | 생산실적 | 평균가동률 |

| 조강 생산량 |

(주)포스코 | 10,114 | 8,660 | 85.6% |

| PT. Krakatau POSCO | 703 | 726 | 103.2% | |

| POSCO (Zhangjiagang) Stainless CO.,LTD. | 275 | 199 | 72.4% | |

| POSCO Yamato Vina Steel Joint Stock Company | 138 | 113 | 82.1% | |

| 합 계 | 11,230 | 9,698 | 86.4% |

* POSCO Yamato Vina Steel Joint Stock Company는 조강 기준 1,100천톤/년(형강 550천톤,

철근 550천톤) 생산체제였으나, '19.11월 철근 Exit 이후 생산능력은 형강기준 550천톤/

년 수준입니다.

[친환경인프라(무역부문)]

※ 친환경인프라 건설부문 및 물류 등 부문은 사업 특성상 생산실적 및 가동률을

측정하기 곤란하여 기재를 생략합니다.

■ 포스코인터내셔널

| (1) 생산실적 | (단위 : GWh) |

| 구 분 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 발전사업 | 전력 | 인천발전소 | 2,883 | 11,213 | 11,189 |

* 총 발전량 기준

| (2) 당해 사업연도의 가동률 | (단위 : hr, %) |

| 구 분 | 사업소 | 2024년 1분기 가동가능시간 |

2024년 1분기 실제가동시간 |

평균가동률 |

| 발전사업 | 인천발전소 | 2,184 | 1,341 |

61.4% |

* 실제가동시간 = 가동가능시간 x 평균가동률 * 평균가동률 : 호기별 가동률의 Average

[친환경미래소재부문]

■ 포스코퓨처엠

| (1) 생산실적 | (단위 : 톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 1분기 | 2023년 | 2022년 |

| 내화물 | 연와, 부정형 등 | 포항 | 20,458 | 77,437 |

81,094 |

| LIME | 생석회 | 포항 | 259,039 | 1,110,594 |

1,043,109 |

| 광양 | 295,889 | 1,243,040 |

1,176,611 |

||

| 합 계 | 575,386 | 2,431,071 | 2,300,814 | ||

* 화성공장은 POSCO 설비에 대한 단순 위탁운영임에 따라 생산 실적 생략

* 에너지소재부문의 경우 기술, 정보유출 우려 등을 감안, 상세 표기 생략

| (2) 당분기 가동률 | (단위 : 톤, %) |

| 사업소(사업부문) | 생산능력 | 생산실적 | 평균가동률 |

| 내화물공장 | 28,981 | 20,458 | 71 |

| 생석회공장(포항) | 273,000 | 259,039 | 95 |

| 생석회공장(광양) | 273,000 | 295,889 | 108 |

| 합 계 | 574,981 | 575,386 | - |

* 화성공장은 POSCO 설비에 대한 단순 위탁운영으로 생산능력,생산실적,평균가동률 생략

* 에너지소재부문의 경우 기술, 정보유출 우려 등을 감안, 상세 표기 생략

다. 생산설비의 현황 등

| (1) 생산설비의 현황 | (단위 : 백만원) |

| 분류 | 부문 | 기초 | 증가 | 감소 | 상각비 | 기말 | |

| 토지 | 철강 | 1,880,196 | 21,842 | - | - | 1,902,038 | |

| 친환경인프라 | 무역 | 495,571 | 236 | (1,612) | - | 494,195 | |

| 건설 | 378,849 | 158 | (30,607) | - | 348,400 | ||

| 물류 등 | 111,058 | - | (2,471) | - | 108,587 | ||

| 친환경미래소재 | 234,415 | 1,646 | (684) | - | 235,377 | ||

| 기타 | 190,155 | 1,237 | - | - | 191,392 | ||

| 건물 | 철강 | 2,978,895 | 121,436 | (1,163) | (68,193) | 3,030,975 | |

| 친환경인프라 | 무역 | 569,770 | 17,806 | (433) | (5,818) | 581,325 | |

| 건설 | 91,841 | 144 | (3,035) | (983) | 87,967 | ||

| 물류 등 | 107,521 | 3,023 | - | (2,414) | 108,130 | ||

| 친환경미래소재 | 554,815 | 1,810 | (1,610) | (5,158) | 549,857 | ||

| 기타 | 124,790 | 37 | (1,640) | (462) | 122,725 | ||

| 구축물 | 철강 | 2,383,628 | 260,695 | (19,034) | (58,762) | 2,566,527 | |

| 친환경인프라 | 무역 | 472,112 | 3,803 | (151) | (6,817) | 468,947 | |

| 건설 | 51,855 | 800 | (46) | (1,710) | 50,899 | ||

| 물류 등 | 102,528 | 1,603 | - | (2,549) | 101,582 | ||

| 친환경미래소재 | 55,637 | 2,696 | - | (1,863) | 56,470 | ||

| 기타 | 15,764 | - | (152) | (114) | 15,498 | ||

| 기계장치 | 철강 | 13,828,139 | 1,292,948 | (568,789) | (557,998) | 13,994,300 | |

| 친환경인프라 | 무역 | 1,212,326 | 19,822 | (7,097) | (26,540) | 1,198,511 | |

| 건설 | 7,490 | 257 | (94) | (603) | 7,050 | ||

| 물류 등 | 275,244 | 12,983 | - | (16,208) | 272,019 | ||

| 친환경미래소재 | 1,197,388 | 73,648 | (4) | (28,223) | 1,242,809 | ||

| 기타 | 18,605 | 277 | (4) | (511) | 18,367 | ||

| 차량운반구 | 철강 | 50,878 | 3,582 | (1,833) | (5,351) | 47,276 | |

| 친환경인프라 | 무역 | 12,126 | 1,853 | (971) | (682) | 12,326 | |

| 건설 | 6,112 | 2,031 | (1,344) | (482) | 6,317 | ||

| 물류 등 | 1,054 | 16 | - | (64) | 1,006 | ||

| 친환경미래소재 | 9,361 | 1,084 | (185) | (947) | 9,313 | ||

| 기타 | 64 | - | (1) | (4) | 59 | ||

| 공구와 기구 | 철강 | 68,552 | 6,473 | (2,444) | (6,209) | 66,372 | |

| 친환경인프라 | 무역 | 23,813 | 8,124 | (502) | (4,210) | 27,225 | |

| 건설 | 1,415 | 368 | (153) | (181) | 1,449 | ||

| 물류 등 | 4,438 | 2,919 | - | (494) | 6,863 | ||

| 친환경미래소재 | 30,615 | 1,139 | (119) | (2,690) | 28,945 | ||

| 기타 | 32 | - | - | - | 32 | ||

| 비품 | 철강 | 112,086 | 8,781 | (6,859) | (8,040) | 105,968 | |

| 친환경인프라 | 무역 | 27,861 | 3,497 | (677) | (2,792) | 27,889 | |

| 건설 | 9,875 | 2,603 | (673) | (1,016) | 10,789 | ||

| 물류 등 | 12,561 | 4,024 | (20) | (807) | 15,758 | ||

| 친환경미래소재 | 13,278 | 1,263 | (176) | (1,146) | 13,219 | ||

| 기타 | 14,226 | 155 | (6) | (374) | 14,001 | ||

| 리스자산 | 철강 | 247,157 | 120,704 | (8,712) | (49,710) | 309,439 | |

| 친환경인프라 | 무역 | 384,096 | 13,684 | (10,540) | (14,397) | 372,843 | |

| 건설 | 37,015 | 27,300 | (14,368) | (8,343) | 41,604 | ||

| 물류 등 | 211,108 | 18,283 | (2,290) | (1,583) | 225,518 | ||

| 친환경미래소재 | 97,959 | 14,362 | (9,347) | (5,223) | 97,751 | ||

| 기타 | 20,970 | 701 | (445) | (736) | 20,490 | ||

| 생산용 식물 | 철강 | - | - | - | - | - | |

| 친환경인프라 | 무역 | 137,331 | 2,135 | - | (2,370) | 137,096 | |

| 건설 | - | - | - | - | - | ||

| 물류 등 | - | - | - | - | - | ||

| 친환경미래소재 | - | - | - | - | - | ||

| 기타 | - | - | - | - | - | ||

| 건설중인 자산 | 철강 | 2,795,425 | 965,260 | (989,777) | - | 2,770,908 | |

| 친환경인프라 | 무역 | 322,944 | 76,068 | (7,962) | - | 391,050 | |

| 건설 | 10,961 | 1,081 | (2,994) | - | 9,048 | ||

| 물류 등 | 126,315 | 57,307 | (19,775) | - | 163,847 | ||

| 친환경미래소재 | 3,008,621 | 924,301 | (19,901) | - | 3,913,021 | ||

| 기타 | 69,407 | 93 | - | - | 69,500 | ||

(2) 설비의 신설, 매입계획 등

| ① 진행중인 투자 |

(단위 : 억원) |

| 사업부문 | 회사명 | 구분 | 투자기간 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 | 향후투자액 | |

| 철강부문 | ㈜포스코 | 신/증설 | 2020-02~2025-08 | 포항 6기 코크스공장 신설 등 | 생산효율 향상 등 | 14,453 | 12,094 | 2,359 | |

| 신/증설 | 2021-11~2025-12 | 광양 친환경차용 전기강판 생산능력 증대 | 생산능력 증대 | 9,088 | 8,571 | 517 | |||

| 신/증설 | 2023-02~2025-12 | 광양 전기로 신설 등 | 탄소중립 추진 등 | 6,420 | 325 | 6,095 | |||

| 신예화/합리화 | 2020-10~2027-08 |

양소 원료야드 밀폐화 등 | 환경 개선 등 | 32,902 | 9,748 | 23,154 | |||

| 신예화/합리화 | 2021-08~2029-09 | 포항 2열연 가열로 노후설비 합리화 | 성능 복원 | 3,084 | 170 | 2,914 | |||

| 친환경 인프라 |

무역 부문 | ㈜포스코인터내셔널 | 신/증설 | 2021-01~2024-06 | 광양LNG #6 Tank | 신규 직도입사 유치 | 1,437 | 1,111 | 326 |

| 물류 등 부문 | 엔이에이치㈜ | 신/증설 | 2022-05~2026-07 | 광양LNG터미널 | LNG 직도입 고객사 유치 | 8,668 | 3,101 | 5,567 | |

| 친환경 미래소재부문 |

㈜포스코퓨처엠 | 신/증설 | 2023-07~2025-10 | 광양 양극재 5단계 | 생산능력 증가 | 6,834 | 298 | 6,536 | |

| 신/증설 | 2023-04~2025-08 | 포항 양극재 2-2단계 | 생산능력 증가 | 6,148 | 1,131 | 5,017 | |||

| 신/증설 | 2023-03~2025-01 | 포항 양극재 2-1단계 | 생산능력 증가 | 3,920 | 1,045 | 2,875 | |||

| 신/증설 | 2021-12~2024-05 | 포항 양극재 1단계 | 생산능력 증가 | 3,747 | 3,033 | 714 | |||

| 신/증설 | 2020-03~2025-06 | 포항 인조흑연 음극재 |

생산능력 증가 | 3,458 | 2,212 | 1,246 | |||

| 신/증설 | 2022-07~2025-02 | 광양 전구체 2단계 증설 | 생산능력 증가 | 3,262 | 2,248 | 1,014 | |||

| 신/증설 | 2019-11~2025-01 | 세종 천연흑연 음극재 2-2단계 | 생산능력 증가 | 2,876 | 2,715 | 161 | |||

| ZHEJIANG POSCO-HUAYOU ESM CO., LTD |

신/증설 |

2021-08~2025-06 |

중국 절강포화 양극재 2단계 |

생산능력 증가 | 1,769 | 1,081 | 688 | ||

| POSCO FUTURE MATERIALS CANADA INC. |

신/증설 | 2023-06~2027-05 | 캐나다 양극재 2단계 | 생산능력 증가 | 10,005 | 682 | 9,323 | ||

| POSCO FUTURE MATERIALS CANADA INC. |

신/증설 |

2022-05~2025-03 |

캐나다 양극재 1단계 |

생산능력 증가 | 9,187 | 4,866 | 4,321 | ||

| 포스코필바라리튬솔루션㈜ | 신/증설 | 2021-04~2025-06 | 광석리튬 상용화 공장 건설 | 수산화리튬 43천톤/년 생산 | 10,977 | 9,613 | 1,364 | ||

| POSCO Argentina S.A.U. | 신/증설 | 2022-01~2025-06 | 염수리튬 상용화공장 1, 2단계 등 | 1단계(수산화리튬 25천톤/년) 2단계(탄산리튬 23천톤/년) | 26,273 | 24,848 | 1,425 | ||

| 포스코리튬솔루션㈜ | 신/증설 | 2022-12~2025-06 | 염수리튬 상용화공장 2단계(하공정) | 수산화리튬 25천톤/년 생산 | 5,751 | 1,270 | 4,481 | ||

* 설비투자 사업 중 총투자액이 1,000억원을 초과하는 투자를 기재하였습니다.

* 중국 및 캐나다 사외투자에 대한 투자액은 ㈜포스코퓨처엠 자본금 납입 기준입니다.

4. 매출 및 수주상황

① 매출

| 가. 매출실적 | (단위 : 억원) |

| 사업부문 | 품목 | 2024년 1분기 | 2023년 | 2022년 | ||

| 철강 부문 |

국내 | 열연 | 15,084 | 58,730 | 68,784 | |

| 냉연 | 13,758 | 52,754 | 55,997 | |||

| 스테인레스 | 6,853 | 30,313 | 42,481 | |||

| 기타제품 등 | 24,460 | 106,558 | 110,202 | |||

| 해외 | 열연 | 17,704 | 75,979 | 66,871 | ||

| 냉연 | 36,818 | 142,160 | 162,588 | |||

| 스테인레스 | 17,472 | 76,521 | 92,279 | |||

| 기타제품 등 | 22,289 | 92,373 | 107,294 | |||

| 단순합계 | 154,439 | 635,387 | 706,496 | |||

| 내부거래제거 | (55,836) | (231,454) | (261,026) | |||

| 합계 | 98,603 | 403,933 | 445,470 | |||

| 친환경 인프라 |

무역부문 | 국내 | 상품 | 11,927 | 54,327 | 65,401 |

| 제품 | 8,723 | 39,121 | 9,825 | |||

| 기타 | 237 | 1,366 | 647 | |||

| 해외 | 상품 | 28,547 | 121,136 | 137,635 | ||

| 제품 | 869 | 3,375 | 1,058 | |||

| 기타 | 15 | 48 | 10 | |||

| 삼국간 트레이딩 | 54,358 | 210,065 | 281,321 | |||

| 건설부문 | 국내 | 건축 | 11,336 | 41,251 | 35,061 | |

| 플랜트 | 7,113 | 23,371 | 15,706 | |||

| 토목 | 2,361 | 11,658 | 9,321 | |||

| 기타 | 656 | 2,096 | 1,823 | |||

| 해외건설 | 2,296 | 14,975 | 15,938 | |||

| 자체공사 등 | 1,587 | 9,325 | 11,006 | |||

| 물류등부문 | 기타 | 11,498 | 42,014 | 74,256 | ||

| 단순합계 | 141,524 | 571,572 | 659,008 | |||

| 내부거래제거 | (68,782) | (243,520) | (282,787) | |||

| 합계 | 72,742 | 328,052 | 376,221 | |||

| 친환경 미래소재 부문 |

단순합계 | 11,562 | 48,219 | 33,888 | ||

| 내부거래제거 | (2,498) | (10,059) | (9,370) | |||

| 합계 | 9,064 | 38,160 | 24,518 | |||

| 기타 부문 |

단순합계 | 9,241 | 15,622 | 11,695 | ||

| 내부거래제거 | (9,130) | (14,495) | (10,402) | |||

| 합계 | 111 | 1,127 | 1,293 | |||

| 총 합 계 | 180,520 | 771,272 | 847,502 | |||

* 국내, 해외 구분은 판매지역에 따른 분류입니다.

* 친환경인프라(무역부문) 중 포스코인터내셔널 해외법인의 매출은 삼국간 매출로

집계하였습니다.

* 포스코에너지가 '23.1월부로 포스코인터내셔널에 흡수합병됨에 따라 합병 이전

포스코에너지 실적은 친환경인프라(물류 등 부문)에 합산되었습니다.

나. 판매경로 및 판매방법 등

[철강부문]

■ 포스코

(1) 판매 조직

포스코의 판매조직은 10개 실로 이루어져 있습니다.

- 마케팅전략실, 무역통상실, 판매생산조정실, 글로벌품질서비스실,

열연선재마케팅실, 강건재마케팅실, 에너지조선마케팅실, 자동차소재마케팅실,

전기전자마케팅실, 스테인리스마케팅실

(2) 판매 경로

('24년 1~3월 판매량 기준)

① 내수 : 포스코 → 가공센터/포스코인터내셔널 → 고객사 (41%)

포스코 → 고객사 (59%)

② 수출 : 포스코 → 상사/포스코인터내셔널 → 해외 고객사 (81%)

포스코 → 해외 고객사 (19%)

(3) 판매 방법 및 조건

① 내수 : 주문생산에 의한 외상 및 현금 판매 등

② 수출 : 주문생산에 의한 취소불능신용장(L/C), 인수도조건(D/A), 지급도조건

(D/P), 전신환송금(T/T) 판매, 구매확인서 등

(4) 판매전략

지주사 체제의 핵심 자회사인 포스코는 글로벌 Top 수준의 마케팅, 생산, R&D, 기술서비스 수준을 바탕으로 핵심ㆍ우량 고객사와 장기적 파트너십 관계를 강화하고, 글로벌 보호무역주의에 공동으로 대응하여 국내 수요산업 생태계를 강건화하는 등 내수시장에서 경쟁 우위를 지속적으로 유지해 나가고자 합니다. 한편으로는 해외 Mill과의 시장 확보 경쟁이 치열한 신흥국 시장 선점을 위해 인도네시아 상공정, 인도냉연 등 주요 거점에 철강 생산기지를 설립하였으며, 다수의 해외 가공센터를 운영하며글로벌 판매 네트워크를 강화하고 있습니다.

아울러, 고객 및 시장구조를 고도화하기 위해 세계 최고의 기술력을 바탕으로 한 World Top Premium 제품 판매를 확대하는 한편, 고객중심의 기술서비스 활동도 강화하고 있습니다. 한편으로는 탄소중립 기조에 발맞춰 친환경 전문 브랜드를 신규로 런칭하여 브랜드마케팅을 강화하는 등 친환경제품 판매 확대에도 역량을 집중하고 있습니다.

(5) 주요 매출처

2024년 1~3월 주요 매출처는 현대기아차그룹(3%), KG스틸(2%), 현대중공업그룹

(2%) 등 입니다.

■ 포스코스틸리온

(1) 판매조직 : 2실

- 도금마케팅실, 컬러마케팅실 (별도 기준)

(2) 판매경로

① 내 수 : 포스코스틸리온 → 고객사 (유통, 실수요 고객사)

② 수 출 : 포스코스틸리온 → 국내무역상 → 해외고객사,

포스코스틸리온 → 해외고객사

(3) 판매방법 및 조건

① 내 수 : 주문생산에 의한 판매 (현금 또는 어음)

② 수 출 : 주문생산에 의한 취소불능신용장(L/C), 전신환송금(T/T)

(4) 판매전략

① 기본 판매전략 : 수익성위주의 탄력적 마케팅 운영

1) 고수익 제품 판매확대

- 내수시장 점유율 우위 유지

- 수익성 및 고객가치를 우선한 지역별 판매 전략

2) 주력시장 마케팅 강화

- 주력시장(유럽, 중국, 동/서남아 등) 판매 안정화

- 주요고객사 동반성장 기반 유지

- 고객사 관리강화를 위한 해외현지 판매능력 보강

3) 경쟁력 있는 소재 확보

- 고품질의 포스코 원소재의 안정적 확보로 품질경쟁력 유지

- 경쟁력 강화를 위한 최적 소재 소싱 전략 추진

(5) 주요 매출처

2024년 1~3월 주요 매출처는 포스코인터내셔널 50,954백만원(17%), 삼성물산 23,830백만원(8%), 우진철강 20,258백만원(7%) 등 입니다.

※ 포스코스틸리온 별도 기준

■ 포스코엠텍

(1) 판매조직

① 철강부원료 : 마케팅그룹

② 철강제품포장작업 : 구매지원그룹

(2) 판매경로

① 철강부원료 : 생산지(공장) → 구매자

② 포장작업 : 생산지(공장) → (주)포스코 생산공장 → (주)포스코 제품포장

(3) 판매방법 및 조건

① 판매방법 : 당사 판매조직에서 직접 고객사와 접촉하여 영업 수행

② 판매조건 : 내수는 현금 및 어음 결제, 수출은 T/T 결제 등으로 진행

(4) 판매전략

① 철강부원료 : 고급제강용 부원료인 알루미늄 제품은 (주)포스코와 수의 및

입찰계약을 통해 판매가 이루어지며, 알루미늄의 일정한 순도

유지가 판매의 중요한 관건임

② 철강제품포장작업 : 장기 공급계약을 통한 안정적 포장작업 수행

[친환경인프라(무역부문)]

■ 포스코인터내셔널

(1) 판매조직

포스코인터내셔널 별도 기준의 판매조직은 2개 부문, 6개 본부, 22개실로 이루어져 있습니다.

*트레이딩사업 부문

- 철강본부 : 열연조강사업실, 후판선재사업실, 냉연사업실, 스테인리스사업실,

철강원료사업실

- 친환경본부 : 친환경산업강재사업실, 친환경자동차소재사업실,

친환경모빌리티사업실, 친환경원료소재사업실

- 식량바이오본부 : 식량사업개발실, 식량사업실, 바이오소재사업실

*에너지 부문

- Gas사업본부 : E&P사업실, 자원개발실, 가스전운영실, LNG사업실

- 에너지사업개발본부 : 에너지정책실, 터미널사업실, 발전사업개발실,

그린에너지개발실

- 에너지인프라본부 : 기술지원실, 에너지운영실

※ 결산일 이후 변동사항

포스코인터내셔널 별도 기준의 판매조직은 6개 본부, 21개실로 이루어져 있습니다.

- 철강본부 : 열연조강사업실, 후판선재사업실, 냉연사업실, 스테인리스사업실,

철강원료사업실

- 친환경본부 : 친환경산업강재사업실, 친환경자동차소재사업실,

친환경모빌리티사업실, 친환경원료소재사업실

- 식량바이오본부 : 식량사업개발실, 식량사업실, 바이오소재사업실

- 에너지사업개발본부 : 발전사업개발실, LNG사업실, 터미널사업실,

그린에너지개발실

- E&P사업본부 : E&P사업실, 자원개발실, 가스전운영실

- 에너지인프라본부 : 기술지원실, 에너지운영실

(2) 판매경로

① 트레이딩 사업

| 수 출 | 바이어 order(본사, 해외지사) → 국내 생산업체로부터 구매 → 선적 → 판매대금 수취 → 구매대금 지급 |

| 수 입 | 국내 수요처 주문 또는 판로 확보 → 지사, 현지법인 등을 통해 구매 → 구매대금 지급 → 국내 판매 → 판매대금 수취 |

| 삼국간 | 지사, 해외법인을 통해 바이어 선정 → 제3국의 공급가능업체 선정 → 바이어에게 선적 → 판매대금 수취 → 구매대금 지급 |

② 에너지 사업

| 가 스 |

파이프라인을 통해 미얀마 및 중국에 판매 |

| 터미널 |

광양LNG터미널 이용사에 터미널 이용계약에 의거 임대 |

| 발 전 |

전력거래소 입찰을 통한 전력판매 |

* 급전지시에 의해 발전 후 송전되므로 별도의 판매경로는 해당사항 없음

(3) 판매방법 및 조건

① 트레이딩 사업

| 수출 및 삼국간 | 대금지급조건이 신용장 방식, 무신용장 방식, 송금 방식 등으로 다양 대부분 무역보험이 부보되어 Risk 최소화 |

② 에너지 사업

| 가 스 |

구매처와 체결된 가스판매계약에 따라 개별 판매함 |

| 터미널 |

이용사별로 체결한 터미널이용계약(TUA)에 따라 설비이용료, 기화송출비용, 열량조절용 LPG공급 비용 등 정산 |

| 발 전 |

- 발전기의 발전시간, 전압 등 운전에 관련된 사항은 한국전력거래소의 전력 시장 운영규칙을 따름. 한국전력거래소로부터 급전지시를 수령하여 발전 제어 - 인천발전소 3, 4, 5~9호기가 생산한 전력은 전력시장가격으로 전력량 요금을 정산. 거래 1일 전에 입찰한 공급가능용량을 기준으로 용량요금 정산 |

(4) 판매전략

■ 재생에너지, 수소혼소 발전, 친환경에너지 사업의 본격화를 통한 탄소중립

선도

- 글로벌 기업들과의 파트너십 기반

, 해상풍력 중심 재생에너지 사업 개발

- 인천발전소

3,4호기 신예화를 통한 수소혼소 발전으로의 이행 추진

■ LNG 사업의 합병 시너지 조기 창출로 수익성 제고

- 상류

E&P사업에서 새로운 가스전 자산 취득 및 말련, 인니 탐사 적기 수행

- 중류 LNG터미널을 '26년까지 현재 용량의 두배 수준으로 증설

- 확보한

LNG 국내 도입하여 연계 사업 확장 및 국가 에너지안보에 기여

■ 구동모터코아, 2030년 글로벌 700만대 생산체제 구축하여 친환경 모빌리티

사업 확대

- 구동계 전문 부품사로 도약 위해 연구시설 확충하여 미래 혁신 개발 주력

■ 자산 투자 통한 식량사업의 지속가능성과 사업경쟁력 확보

- 신규 팜농장 확보 및 정제공장 착공 등 신규 밸류체인으로 진입 가속화하여 사업

경쟁력 제고

■ 성장 가속화를 위한 경영인프라 개선

-

공급망 ESG 관리 추진체계를 수립하여 EU 등 주요 시장에서의 사업 리스크

선제적으로 해소

- 선진화된 인재육성 체계 정착하여 직원들의 성장 및 역량 강화

[친환경인프라(건설부문)]

■ 포스코이앤씨

(1) 영업조직

| 사업분야 | 판 매 담 당 조 직(수주영업포함) | 담당업무 |

| 건축사업본부 | 도시정비영업1그룹, 도시정비영업2그룹, 리모델링영업그룹, 제안영업그룹, 기술영업그룹, 하이테크영업그룹, 해외건축영업그룹, 투자개발영업그룹, 주택영업그룹, 디벨로퍼사업추진반, 분양마케팅그룹 |

수주, 영업, 분양 등 |

| 플랜트사업본부 | 철강영업그룹, 이차전지영업그룹, 발전영업그룹, 화공영업그룹, 수소사업추진반, 원자력사업사업단 |

|

| 인프라사업본부 | 인프라영업그룹, 투자사업영업그룹, 친환경영업그룹, 글로벌인프라사업그룹, 그린해양사업추진반, |

|

| 기타 | 베트남법인, 중국건설법인, 인도네시아법인, 인도법인, 태국법인, 훈춘물류법인, 대련IT법인, 필리핀법인, 사우디아라비아지사, 베트남지사, 말레이시아지사, 인도네시아지사, 칠레지사, 필리핀사무소 등 |

(2) 수주전략

- 관급공사 : 도로/교량/철도/터널/항만/상하수도 등 분야에 대한 턴키, 대안, 기술제안 입찰 공사 및 최저가 PQ공사 참여를 확대하고 있으며, 치밀한 사업성 검토 및 최적설계 구현으로 수익성 극대화를 추진하고 있습니다. 이를 통해 프로젝트 계획단계부터 치밀한 입찰전략을 수립하고 성공률을 극대화하여 수주를 지속 이어가고 있습니다. 또한 국내 건설산업의 선진화 추세에 대응하기 위한 신수종 사업 개발 및 기술 개발 투자를 확대하고 있으며, 최적화된 설계 및 제안을 기반으로 공모형 PF 및 토지매입형 공모사업과 같은 공공부문 공모사업에도 적극 참여하고 있습니다.

- 민간공사 : 제철 플랜트 및 건축의 2가지 기존 핵심 축에 대한 미래 경쟁력 강화 및수익성 제고와 함께 화공, 에너지 플랜트 및 신재생 에너지 등의 신사업분야 진출을 통한 수주 확대와 사업다각화 전략을 추진하고 있습니다. 건축분야의 경우 정확한 시장분석을 통한 사업지 선정과 우량사업을 발굴하고 있으며, 초고층 랜드마크 건축물 시공 실적을 기반으로 해당분야의 경쟁 우위를 선점하고 있습니다. 사전 홍보를 통해도시정비사업장을 적극 선점하여 업계 선두권을 유지하고 있으며, 수주 포트폴리오의 다각화 및 금융 구조화를 통해 전략적인 자체사업 다변화를 추진 중에 있습니다.

- 해외도급공사 : 베트남, 칠레 등 동남아와 중남미 지역을 기반으로 해외 친환경 시설 및 발전플랜트 시장에 적극 진출하고 있으며, 시장 다변화 및 공종 다각화를 위해 신규 사업 발굴에 주력하고 있습니다. 당사가 보유한 전문 엔지니어링 인력과 해외 전문 설계사와의 협력 강화로 수익성 극대화를 추구하며, 주요 벤더 공급업체와의 유기적 협력관계로 기존 고객사와의 깊은 유대관계를 유지하고 있으며, 기 확보된 국가및 고객사의 높은 신뢰관계를 활용하여 수주를 확대하고 있습니다.

[친환경인프라(물류 등 부문)]

■ 포스코디엑스

(1) 판매조직

Smart Factory영업섹션, 포항영업그룹, 광양영업그룹, 물류자동화영업그룹

(2) 판매경로

포스코디엑스는 국내외 영업조직을 통한 직판과 (주)포스코인터내셔널 등 무역상사를 통한 해외수출 등 다양한 방법으로 판매하고 있습니다.

(3) 판매방법 및 조건

IT서비스 및 EIC자동화, 물류자동화 사업부문은 각 프로젝트별 계약 형태에 따라 그 조건이 상이하나 일반적으로 국책 프로젝트 혹은 공공부문의 경우 검수완료 후 현금 수금을, 그리고 민간부문의 경우 기성도에 따라 약 60일 내외 어음 수금의 조건이 일반적입니다.

(4) 판매전략

민간부문의 주요 판매 전략은 시장주도적 지위를 선점하는 것이며, IT서비스 및 EIC자동화, 물류자동화 사업부문의 경우 IT 및 전기제어 등의 자동화시스템의 품질 극대화를 통한 고객만족도를 극대화함으로써 고부가가치 수익구조를 유지하는 것이 전략의 핵심입니다.

[친환경미래소재부문]

■ 포스코퓨처엠

(1) 판매조직

광양사업실 광양조업지원섹션, 포항사업실 포항조업지원섹션, 글로벌노재사업실 플랜트마케팅그룹, 글로벌노재사업실 내화물마케팅그룹, 에너지소재마케팅실 국내마케팅그룹, 에너지소재마케팅실 해외마케팅1그룹, 에너지소재마케팅실 해외마케팅2그룹

(2) 판매경로

직판매, 직수출, 대리점 - End User

(3) 판매방법 및 조건

제품판매의 경우에는 구매처로부터 직접 또는 대리점을 통하여 수주하며, 정비작업 및 건설공사는 발주처를 직접 접촉하여 견적서를 제출한 후 수의계약 또는 견적 입찰을 통하여 수주하고 있습니다. 판매조건에 있어서 주요거래처인 포스코의 경우 세금계산서 발행후 1주일내 현금 50%와 전자구매카드 50%로 수령하고 있습니다.

(4) 판매전략

- 신기술 및 신제품 개발에 의한 신규 수요창출로 고객만족 강화

- 해외설비투자를 통한 가격경쟁력 확보로 시장 점유율 증대

- 노(爐)보수 부분의 독점적 기술능력의 지속적 유지

(5) 주요매출처

2024년 1분기 누적 매출액(연결) 기여도 순 주요 매출처는 다음과 같습니다.

- Ultium Cells LLC(35.1%) , LG에너지솔루션(21.3%), 포스코(20.0%) 등

② 수주상황

[철강부문]

[Ⅱ. 사업의 내용 - 4. 매출 및 수주현황 - <매출>] 참조

(포스코와 포스코스틸리온 등은 주문생산체제를 기반으로 하고 있고 제품 인도납기기간이 1개월 미만으로 월별 수주량과 매출량의 차이는 거의 없습니다.)

[친환경인프라(무역부문)]

■ 포스코인터내셔널

회사의 각종 프로젝트 등 수주의 경우, 타기업과의 컨소시엄을 통해 회사의 해외네트워크와 협업대상 제조업체의 기술력 등을 결합하여 해외 대형 프로젝트 등에 입찰하는 형태로 이루어지고 있습니다. 전체 수주금액 중 회사의 분담률 등은 회사 기밀에 속하는 관계로 총 수주금액 및 컨소시엄 구성원 등에 대해 간략하게 기재하였습니다.

- 2017.05.04 영국 국영 전력회사 내셔널그리드(National Grid)에 총 500억원 규모의

변압기 공급계약을 체결하였습니다.

- 2018.3.15 페루 SIMA(Servicios Industriales de la Marina) 국영 해군조선소와 6천만불

규모의 다목적지원함 2호선 건조사업 계약을 체결하였습니다.

- 2021.09.06 북미 신생 전기차 스타트업 회사 Rivian에 총 1,450억원 규모의 전기차

하프샤프트 공급계약을 체결하였습니다.

- 2022.01.13 베트남 전기차 회사 빈패스트에 8,500만불 규모의 하프샤프트 공급계약을

체결하였습니다.

- 2022.02.27 북미 메이저 완성차사에 총 46,000만불 규모의 구동모터코아 공급계약을

체결하였습니다.

- 2022.10.21 싱가포르(POSCO INTERNATIONAL SINGAPORE PTE.LTD)에 총 3조 2,474억원

규모의 LNG(액화천연가스) 장기공급계약을 체결하였습니다.

[기간 : (15년) 2026.11.01~ 2041.10.31]

- 2024.03.08 미국 GM에 8,200억원 규모의 감속기 부품 공급계약을 체결하였습니다.

[기간 : '24.04.01~'32.12.31]

[친환경인프라(건설부문)]

■ 포스코이앤씨

당분기말 현재 당사의 수주잔고 총액은 약 38조 9,088억원이며, 수주잔고 5천억원 이상인 계약의 상세내용은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 발주처 명칭 | 계약명칭 | 계약시작일 | 계약종료일 | 최종도급액 | 매출액 | 수주잔고 |

| 국내 | 시민공원주변 촉진2-1구역 도시환경정비사업조합 | 부산 시민공원 촉진2-1구역 도시환경정비사업 | 미정 | 미정 | 1,327,446 | - | 1,327,446 |

| 국내 | 넥스트레인 주식회사 | 신안산선 복선전철 민간투자사업 건설공사 | 2019년 2월 | 2025년 4월 | 1,510,909 | 568,715 | 942,194 |

| 국내 | 송도국제도시개발 유한회사 | 송도국제도시 국제업무단지 G5블록 공동주택 신축공사 | 2022년 3월 | 2026년 4월 | 826,477 | 4,621 | 821,856 |

| 국내 | 수도권광역급행철도비노선 주식회사 | 수도권광역급행철도(GTX) B노선 민간투자사업 | 2024년 3월 | 2030년 5월 | 794,444 | - | 794,444 |

| 국내 | 탕정도시개발(주) | 아산 탕정 도시개발구역 3,4블록 공동주택 개발사업 | 2023년 6월 | 2026년 12월 | 716,348 | 20,914 | 695,434 |

| 국내 | (주)신아주 | 서울 상봉터미널 부지 주상복합 개발사업 | 2024년 1월 | 2029년 6월 | 670,713 | - | 670,713 |

| 국내 | 대연8구역 주택재개발정비사업조합 | 대연8구역 재개발정비사업 | 2022년 11월 | 2029년 4월 | 629,764 | - | 629,764 |

| 국내 | 정릉골구역주택재개발정비사업조합 | 정릉골 주택재개발정비사업 | 2023년 4월 | 2030년 12월 | 602,775 | - | 602,775 |

| 국내 | 한국가스공사 | 당진기지 1단계 본설비 건설공사 | 2022년 9월 | 2025년 12월 | 604,233 | 52,394 | 551,839 |

| 국내 | 서금사재정비촉진5구역 주택재개발정비조합 | 서금사 재정비촉진5구역 재개발사업 | 2022년 5월 | 2027년 8월 | 524,981 | - | 524,981 |

| 국내 | 대흥4구역도시환경정비사업조합 | 대흥4구역 도시환경정비사업 | 2017년 4월 | 2025년 8월 | 517,893 | - | 517,893 |

| 국내 | 괴정5구역주택재개발정비사업조합 | 부산 괴정5구역 재개발사업 | 2020년 6월 | 2025년 8월 | 506,354 | - | 506,354 |

| 국내외 | 기 타(수주잔고 5천억원 미만) | - | - | 59,395,266 | 29,072,160 | 30,323,106 | |

| 합 계 | - | - | 68,627,603 | 29,718,804 | 38,908,799 | ||

- 수주잔고 1천억원 이상인 계약의 상세내용은 상세표에 기재하였습니다.

| ※상세 현황은 '상세표-4. 포스코이앤씨 수주현황(상세)' 참조 |

■ 포스코에이앤씨건축사사무소

당분기말 현재 포스코에이앤씨건축사사무소의 수주잔고 총액은 약 3,392억원이며, 수주잔고 100억원 이상인 계약의 상세내용은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 발주처 명칭 | 계약명칭 | 계약시작일 | 계약종료일 | 최종도급액 | 매출액 | 수주잔고 |

| 국내 | 포스코홀딩스(주) | 미래기술연구원 건립사업 설계용역 | 2023-02-01 | 2028-02-29 | 54,025 | 6,709 | 47,316 |

| 국내 | (주)크래프톤 | 크래프톤 정글 교육연구시설 건립공사 | 2023-06-01 | 2024-11-30 | 47,671 | 13,618 | 34,053 |

| 국내 | 삼척블루파워(주) | 삼척블루파워 사원주택 신축공사 | 2023-09-05 | 2025-05-30 | 33,000 | - | 33,000 |

| 국내 | (주)포스코 | 설계/감리용역 | 2024-01-01 | 2024-12-31 | 78,601 | 51,722 | 26,879 |

| 국내 | 계룡건설산업(주) 외 4 | 행복도시 6-3 UR1,2 민간참여 공공주택 모듈러 제작 설치 | 2022-11-21 | 2024-09-30 | 29,295 | 13,936 | 15,359 |

| 국내 | 삼성전자(주) | 감리용역 | 2024-01-01 | 2024-12-31 | 84,741 | 70,997 | 13,744 |

| 국내 | 기타(수주잔고 100억원 미만) | - | - | 330,131 | 161,327 | 168,804 | |

| 합계 | - | - | 657,464 | 318,309 | 339,155 | ||

| ※상세 현황은 '상세표-5. 포스코에이앤씨 수주현황(상세)' 참조 |

[친환경인프라(물류 등 부문)]

■ 포스코디엑스

당분기말 현재 회사의 수주잔고 총액은 약 1조 1천 7백억원이며, 수주잔고 100억원 이상인 계약의 상세내용은 아래와 같습니다.

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 퓨처엠)포항 양극재 2단계 통합제어시스템 구축 | 2023-08-24 | 2025-08-30 | - | 81,800 | - | 9,220 | - | 72,580 |

| 서부내륙고속도로ITS | 2020-03-31 | 2034-12-31 | - | 59,139 | - | 10,137 | - | 49,002 |

| 퓨처엠) 광양 양극재 5단계 SF 통합시스템_제어 | 2024-01-31 | 2026-05-31 | - | 48,000 | - | 309 | - | 47,691 |

| 광양 LNG터미널(2터미널) 7,8 Tank 증설 | 2022-08-19 | 2026-07-31 | - | 40,900 | - | 350 | - | 40,550 |

| 퓨처엠)포항 양극재 2단계 자동창고 구축 | 2023-08-24 | 2025-07-31 | - | 28,300 | - | 3,546 | - | 24,754 |

| 광) 1열연 EIC 설비 노후교체_2차 설비 | 2024-02-23 | 2025-12-31 | - | 23,720 | - | 99 | - | 23,621 |

| 퓨처엠) 퀘벡 양극재 1단계 SF_통합시스템 | 2023-05-10 | 2025-03-31 | - | 34,185 | - | 11,074 | - | 23,111 |

| 광) No.1 전기로 신설_EIC | 2024-03-28 | 2025-12-30 | - | 20,300 | - | - | - | 20,300 |

| 포) 크레인무인화 4단계(Coil_Slab) | 2023-07-31 | 2024-03-31 | - | 36,520 | - | 18,880 | - | 17,640 |

| 퓨처엠)포항 양극재 2단계 수배전반(EPC) | 2023-09-27 | 2025-12-31 | - | 25,000 | - | 7,904 | - | 17,096 |

| 인천공항 4단계 수하물처리시설 구축 | 2021-01-08 | 2025-10-31 | - | 53,881 | - | 39,690 | - | 14,191 |

| 포)2열연 EIC설비 제어시스템 개체 | 2022-10-28 | 2024-09-30 | - | 27,200 | - | 14,317 | - | 12,883 |

| 퓨처엠) 광양 양극재 5단계 자동화창고 | 2024-01-31 | 2026-05-31 | - | 12,870 | - | 1 | - | 12,869 |

| 퓨처엠) 광양 양극재 5,6단계 154kV 특고압 신설 | 2023-11-30 | 2025-05-31 | - | 12,800 | - | 27 | - | 12,773 |

| 광)1,2화성 Chiller 신설_EIC설비 | 2023-12-28 | 2025-01-30 | - | 13,100 | - | 1,045 | - | 12,055 |

| 포)2열연 EIC설비 노후교체 전기공사 | 2023-12-14 | 2024-06-30 | - | 21,711 | - | 9,726 | - | 11,985 |

| 광) 1열연 EIC 설비 노후설비 교체_1차 설비 | 2024-02-23 | 2025-12-31 | - | 11,360 | - | 147 | - | 11,213 |

| 24년 포스넷(포스코) | 2024-01-15 | 2024-12-31 | - | 14,772 | - | 3,593 | - | 11,179 |

| 24SLA_TSS정비 | 2023-12-29 | 2024-12-31 | - | 18,745 | - | 7,813 | - | 10,932 |

| 2,3송풍합리화 제어 | 2022-10-20 | 2024-08-30 | - | 26,400 | - | 15,507 | - | 10,893 |

| 퓨처엠) 광양 전구체 2단계 SF_통합시스템 | 2023-03-31 | 2024-06-30 | - | 27,617 | - | 17,269 | - | 10,348 |

| 포) 2-1연주기 합리화_EIC_전기공사_2차 | 2024-01-26 | 2024-06-30 | - | 12,744 | - | 2,491 | - | 10,253 |

| 기타 | - | 2,248,188 | - | 1,553,681 | - | 694,507 | ||

| 합계 | - | 2,899,252 | - | 1,726,826 | - | 1,172,426 | ||

- 수주잔고 30억원 이상인 계약의 상세내용은 상세표에 기재하였습니다.

| ※상세 현황은 '상세표-6. 포스코디엑스 수주현황(상세)' 참조 |

[친환경미래소재부문]

■ 포스코퓨처엠

당분기말 현재, 포스코퓨처엠의 수주잔고 10억원 이상인 계약의 수주잔고 총액은 약748억원입니다.

| (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 광양 2고로 2차 개수 | 2023-11-01 | 2025-07-31 | - | 30,000 | - | - | - | 30,000 |

| 포항 4고로 3차 개수 | 2023-06-12 | 2024-06-30 | - | 32,652 | - | 16,025 | - | 16,627 |

| 현대제철 당진제철소 CDQ 신설 내화물공사 | 2022-11-17 | 2027-04-30 | - | 18,373 | - | 3,644 | - | 14,729 |

| 포항 3제강 2전로 합리화 축로공사 | 2024-03-19 | 2024-06-26 | - | 4,624 | - | - | - | 4,624 |

| 포항 #6 Coke Oven 본체_시공 | 2021-11-23 | 2024-05-31 | - | 46,400 | - | 44,193 | - | 2,207 |

| 포항 도금 CGL 소둔로 DFF 내화물 개체 | 2023-09-19 | 2024-08-30 | - | 2,390 | - | 257 | - | 2,133 |

| 광석 리튬 상용화 공장 축로공사 | 2023-04-01 | 2024-06-30 | - | 3,590 | - | 1,952 | - | 1,638 |

| LS-MnM 24년 축로도급 내화물 정비작업 | 2024-01-01 | 2024-12-31 | - | 2,000 | - | 472 | - | 1,528 |

| 베트남 BSR 24년 FCC Turn Around 내화물 공사 | 2023-12-01 | 2024-05-31 | - | 2,457 | - | 1,139 | - | 1,318 |

| 합 계 | - | 142,486 | - | 67,682 | - | 74,804 | ||

* 당사의 에너지소재 부문은 주로 거래처와 중장기 공급계약 체결후 납품하고 있으나,

공급물량 등이 고객의 실제주문 및 향후 시장상황에 따라 유동적이며, 대내외적 경제

변화와 그에 따른 수요변화를 정확히 예측할 수 없습니다.

5. 위험관리 및 파생거래

① 위험관리

가. 주요 시장위험

포스코홀딩스는 철광석, 석탄 등 원재료 가격, 환율 변동이 당사 및 종속회사의 수익성에 영향을 미칠 가능성이 있습니다. 구체적인 시장위험은 주요 종속회사별 시장위험을 참조하기 바랍니다.

나. 위험관리방식

당사 및 종속회사는 장부통화와 다른 수입과 지출로 인해 환율 변동 위험에 노출되어있습니다. 외화수지 관점에서 환위험 관리와 관련한 기본적인 정책 방향은 Natural hedge로서, 외화수입을 우선적으로 외화지출에 충당하고 있습니다. 외화자산부채 관점에서는 선물환과 통화스왑 등 파생상품을 통해 통화별 자산과 부채 규모를 일치시킴으로써 환 위험을 관리하고 있습니다. 외환거래는 실물거래에만 국한하고 있으며, 투기적 거래는 금지하고 있습니다.

당사 및 종속회사는 매출채권액이 적정 선에서 유지되도록 관리하고 있습니다. 아울러 결제 연기/지연 고객사에 대한 결제 독려와 담보 관리 강화를 실시하고 있고, 부도위험성이 높은 고객사에 대해서는 현금 판매로 전환하는 등 선제적 대응으로 매출채권의 부실화에 따른 위험을 최소화하고 있습니다.

다. 위험관리조직

포스코홀딩스는 재무부서를 중심으로 전사적 통합 위험관리를 수행하고 있습니다.

[철강부문]

■ 포스코

가. 주요 시장위험

포스코가 영위하고 있는 철강 산업의 경우, 철광석, 석탄을 포함한 거의 모든 원재료를 해외에서 수입하고 있습니다. 원재료 가격 상승이 회사의 수익성에 부정적으로 작용할 가능성이 있습니다.

당사 및 계열사는 글로벌 영업활동을 수행함에 따라 외화수지 구조의 차이로 인해 각각 다른 방향으로 환율변동 위험요인의 영향을 받고 있습니다. 당사의 영업활동에 따라 환율변동위험에 노출되는 주요 통화로는 USD, JPY, CNY, EUR 등이 있습니다.

나. 위험관리방식

당사 및 계열사의 위험관리는 해외 영업활동에서 파생되는 다양한 시장위험을 최소화 하는데 중점을 두고 있습니다. 외화수지 관점에서 당사의 환위험 관리의 주요정책은 Natural Hedge로써, 외화수입을 외화지출에 우선 충당하는 것입니다.

외화 자산부채 관점에서는 통화별 예상 매입 매출액 추정을 통해 자산과 부채 규모를일치시키는 노력을 지속하고 있습니다. 또한 해당 전략을 유지하기 위해 필요시 선물환과 통화스왑 등의 파생상품 체결 및 매출채권 할인 등을 통해 환위험을 관리하고 있습니다. 이러한 환위험 관리정책에 따라 환위험 관리를 수행하고, 외환 노출도를 축소해 나가고 있습니다.

또한, 당사는 효율적인 환율변동위험 관리를 위해 주기적인 환위험 모니터링 및 환노출 축소 전략을 유동적으로 수립하고 있습니다. 외환거래는 실물 거래에 국한하고 있으며, 투기적 외환거래는 엄격히 금지하고 있습니다.

다. 위험관리조직

당사는 환위험에 대응하기 위해, 1.외환거래와 외환거래 관련 업무, 2.외화포지션 관리 및 환위험 관리업무, 3.환위험 분석 및 대응방안 보고 등의 업무를 수행하고 있습니다. 당사는 경영기획본부를 통해 전사적 통합 위험관리를 수행하고 있습니다.

■ 포스코스틸리온

가. 시장위험

포스코스틸리온은 외환관리에서 발생하는 위험요인을 제거하고 궁극적으로는 환위험을 최소화함으로써 경영 안정을 실현하고자 환리스크 관리에 만전을 기하고 있습니다. 특히 당사는 수출이 매출액의 약 40%를 차지하여 환변동으로 인한 손익이 영향을 받을 수 있으므로 환관리가 매우 중요합니다.

나. 위험관리방식

당사는 결제연기/지연 고객사에 대한 결제 독려와 담보관리 강화를 실시하고 있고, 부도위험성이 높은 고객사에 대해서는 현금 판매로 전환하는 등 선제적인 대응으로 매출채권의 부실화에 따른 위험을 최소화하고 있습니다.

외화자산, 부채 및 외화수지 과부족액을 주요 관리대상으로 하여, 당사는 확정된 외화 채권과 채무간 Position의 과부족 분에 대해 향후 발생 Position 전망 및 환율 동향, 노출기간 등을 고려하여 환위험 관리를 수행하고 있습니다.

■ 포스코엠텍

가. 시장위험

포스코엠텍은 여러 활동으로 인하여 시장위험(외환위험, 가격위험, 현금흐름 및 공정가치 이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

나. 위험관리방식

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

[친환경인프라(무역부문)]

■ 포스코인터내셔널

가. 주요 시장위험 내용

포스코인터내셔널은 환율변동에 의한 외화표시 자산 및 부채의 손실위험을 최소화함으로써 환리스크 관리에 만전을 기하고 있으며, 이를 통해 재무구조의 건전성 및 예측 가능 경영을 통한 경영의 안정성 실현을 목표로 하고 있습니다. 회사는 종합상사로서 업종 특성상 현금흐름의 대부분이 외화로 발생하고 있어서 환율 등락에 따른 환위험이 상존하고 있으나, 구매와 판매 모두 외화로 현금흐름이 발생하므로 외화유입이 많은 일반 수출업체나 외화 유출이 많은 수입업체와 달리 환율이 회사 이익에 미치는 영향이 상대적으로 크지않다고 할 수 있습니다. 최근 수년간 결제 통화가 EUR,JPY 등 USD 이외의 이종통화로 다변화 되고 있으며 이러한 상황을 고려하여 환위험관리를 적극적으로 수행하고 있습니다.

나. 위험관리방식

당사는 환위험 관리규정 제정, 사내선물환제도 도입 및 환리스크 관리를 위한 별도의전담조직을 운영하는 등 환관리를 위한 엄격한 내부통제 시스템을 구축하고 있으며, 종속회사 또한 지배회사의 환관리 내부통제 시스템을 준용하고 있습니다.

(위험관리규정)

당사는 '외환위험관리업무지침'상에 환리스크 관리의 원칙을 사규로 명문화하여 엄격히 시행하고 있으며 그 주요 내용은

① 외환거래는 외환의 실 수요와 공급의 원인에 따른 거래를 원칙으로 하고

② 환위험 관리의 기본 정책은 회사 내부적으로 Natural Hedge 후 잔여 환포지션에 대해 금융기관과 파생금융상품을 통해 환위험을 제거 또는 최소화하며

③ 회사의 환위험 관리는 주관부서에서 집중하여 관리하고, 주관부서는 환포지션을 파악하여 내부 규정과 지침에 따라 Hedge 거래를 시행하고 있습니다.

(위험관리조직)

당사는 환위험관리조직을 환위험관리 주관부서, Risk 관리업무 담당부서로 세분화하여 운영하고 있습니다.

환위험관리 주관부서는 환위험관리를 주관하는 부서로서 ① 외환거래와 외환거래 관련 업무 ② 외화 포지션 관리 및 환위험 측정, 관리, 분석 및 보고 ③ 사내선물환거래시행 등의 업무를 수행하며, Risk 관리업무 담당부서는 은행의 계약확인서를 통한 주관부서 거래내역 확인 등의 업무를 수행하고 있습니다. 그 외 ① 불확정 포지션에 대한 헷지비율 및 기간 ② 장기 외화 자산부채 포지션에 대한 헷지비율 및 기간 ③ 기타환율, 이자율 위험과 관련된 주요 의사결정 사항 등은 경영진 심의ㆍ의결 후 진행하고 있습니다.

(사내선물환제도 운용)

당사는 회사 내부적으로 사내선물환제도를 운영하고 있습니다. 사내선물환제도는 환위험 주관부서와 영업부서간 선물환계약을 체결하여 실물거래에서 발생하는 환위험을 현금흐름기준으로 효율적으로 관리하는 시스템으로 이 제도를 통하여 회사는 정확한 전사 환포지션을 파악, 헷지하고 영업부서 거래의 안정성을 도모하고 있습니다.

환위험 주관부서는 사내선물환계약으로 파악한 전체 환노출의 순포지션에 대하여 자산부채종합관리(ALM, Asset and Liability Management)의 방법으로 환위험 헷지를 수행함으로써 환위험 관리의 비용과 시간을 절약하여 보다 효율적인 방식으로 환위험을 관리하고 있습니다.

(파생상품계약 운용)

당사는 파생상품계약을 환위험헷지 목적으로 운용하고 있습니다. 환노출이 발생하는거래에 대하여 사내선물환, ALM 등 환관리 시스템을 이용하여 파악된 전체 환포지션에 대하여 리딩, 래깅, 매칭 등의 내부적인 방법으로 환위험 헷지를 수행한 후, 잔여 환노출 포지션의 순액에 대하여 파생상품계약으로 헷지하고 있습니다.

다. 환관리 관련 추진사항

당사는 상기와 같이 규정 및 조직을 완비하여 체계적인 환리스크 관리를 적극적으로 수행하고 있습니다. 또한 체계적인 환리스크 관리를 위하여 전문교육을 통해 양질의 외환인력을 양성하고, 환노출 포지션의 다양한 변화에 대응하는 환리스크관리 시스템을 지속적으로 구축하고 있습니다.

[친환경인프라(건설부문)]

■ 포스코이앤씨

가. 주요 시장위험

포스코이앤씨는 외환관리에서 발생하는 위험요인을 제거하고 궁극적으로는 환위험을 최소화함으로써 경영 안정을 실현하고자 환리스크 관리에 만전을 기하고 있습니다. 특히 당사는 환변동으로 인한 원자재가격 변동으로 인해 프로젝트 손익이 영향을받을 수 있으므로 환관리가 매우 중요합니다.

나. 위험관리 방식

(1) 위험관리 규정 및 일반적 전략

당사의 모든 외환거래는 환위험을 회피하고 안정적인 경영이익을 확보하기 위하여 실행하고 있으며 환차익 실현을 목적으로 하는 투기적 외환거래는 금하는 것을 기본원칙으로 하고 있습니다.

(2) 위험관리 조직에 관한 사항

- 환위험관리 조직

|

조직명 |

인 원 |

비 고 |

|

자금그룹 |

12명 (외환 4명) |

전사적 환리스크 관리 수행 |

- 환위험관리에 관한 사항

|

구 분 |

내 용 |

|

원 칙 |

- 모든 외환거래는 환위험 최소화를 최우선으로 함 |

|

절 차 |

- 사업부서 : 외화 도급계약 및 하도급계약의 Cash Flow를 자금그룹에 통보 |

(3) 위험관리 방법

당사는 선물환거래 등을 통해서 환리스크를 관리하고 있습니다.

[친환경인프라(물류 등 부문)]

■ 포스코디엑스

가. 시장 위험

대부분의 시장이 국내 사업을 위주로 구성되어 있어 시장 위험은 고객의 부도, 프로젝트 수행 지연 등에 따라 당초 예상했던 이익을 확보하지 못하거나 고객으로부터 클레임을 받는 등이 대부분입니다.

나. 위험관리

포스코디엑스는 시장 위험을 최소화하기 위해 사업 수주 활동에 착수하기 전, 사내각분야별 전문가들이 참석해 해당 프로젝트의 성공적 수행 가능 여부, 손익 달성 여부 등을 검토, 분석하는 수주심의회의를 개최하고 있습니다. 이와 함께 위험 관리 전담조직인 사업관리그룹을 두어 수주 프로젝트 리스크 관리, 수행 프로젝트 리스크 분석및 대응 등 전사 위험관리 업무를 담당하고 있습니다.

다. 파생상품 및 풋백옵션 등 거래 현황

해당사항 없습니다.

[친환경미래소재부문]

■ 포스코퓨처엠

가. 주요 시장위험

연결실체는 국제적으로 영업활동을 영위하고 있어 시장위험(환위험, 공정가치 이자율 위험, 현금흐름이자율 위험 및 가격위험), 신용위험 및 유동성 위험과 같은 다양한

금융 위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는 데 중점을 두고 있습니다.

(1) 외환위험

연결실체는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 달러화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채, 해외사업장에 대한 순투자와 관련하여 발생하고 있습니다. 연결실체의 경영진은 연결실체 내의 연결실체들이 각각의 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다.

(2) 가격위험

연결실체는 재무상태표상 공정가치 측정 금융자산으로 분류되는 연결실체 보유 채무증권 및 지분증권의 가격위험에 노출되어 있습니다. 연결실체는 상품 및 제품 가격위험에는 노출되어 있지 않습니다.

(3) 이자율 위험

연결실체는 미래 시장의 이자율 변동에 따라 고정 금리부 조건의 예금 또는 차입금 의 공정가치 변동 위험에 노출되어 있습니다. 연결실체의 이자율위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는 데 있습니다.

이를 위해 연결실체는 내부자금 공유 확대를 통한 외부차입 최소화, 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 주간/월간 단위의 국내외 금리동향 모니터링 실시, 대응방안 수립 등을 통해 이자율 변동에 따른 위험을 최소화하고 있습니다.

한편, 보고기간말 현재 연결실체가 보유하고 있는 금융부채의 이자율 변동이 공정가치 또는 미래현금흐름에 미치는 영향은 중요하지 아니합니다.

나. 위험관리방식

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

당사의 환위험 관리와 관련한 정책 방향은 Natural hedge로써, 외화수입을 외화지출에 우선 충당하는 것입니다. Natural hedge 후 잔여 과부족에 대해서는 통화스왑 등 파생상품 체결 및 매출채권 할인 등을 통해 환위험을 관리하고 있습니다. 이러한 환위험 관리정책에 따라 환위험 관리를 수행하고, 외환 노출도를 축소해 나가고 있습니다. 외환거래는 실물거래에 국한하고 있으며, 투기적 거래는 금지하고 있습니다.

회사는 매출채권액을 적정 선에서 관리하고 있습니다. 아울러 결제 연기/지연 고객사에 대한 결제 독려와 담보 관리 강화를 실시하고 있고, 부도 위험성이 높은 고객사에 대해서는 선제적 대응으로 매출채권의 부실화에 따른 위험을 최소화하고 있습니다.

다. 위험관리조직

회사는 내부적으로 환위험에 노출될 수 있는 모든 외환 거래에 대해서 적절한 헤징을하도록 하고 있습니다. 환위험을 관리할 전문 인력으로 FX 환율 관련 업무 2인, 송금및 계좌관리 관련 업무 2인을 두고 상호 업무를 분리하여 내부적인 통제수단을 가지고 있습니다. 당사는 경영기획실을 통해서도 전사적 통합 위험관리를 수행하고 있습니다.

② 파생거래

포스코홀딩스는 외화차입금에 대한 환율변동 위험을 회피하기 위하여 선물환 매입계약 및 통화스왑 계약을 체결하였고, 2022년 3월 1일 포스코 물적분할 시 해당 계약을이관하였습니다. 현재 당사에 남아 있는 파생상품 계약은 없습니다.

[철강부문]

■ 포스코

가. 파생상품 약정내용

당사는 장기 및 단기 외화차입금에 대한 환율변동 위험을 회피하기 위하여 통화스왑 계약을 체결하여 Hedge 하고 있습니다. '24년 3월말 현재 USD 5억('24.7월 만기), USD 4.4억('25.1월 만기), USD 7억('26.1월 만기), USD 10억('28.1월 만기), USD 3억('33.1월 만기), USD 5억('27.1월 만기) 통화스왑 계약을 공정가액으로 평가하였습니다. 이와 관련한 당사의 3월말 재무제표에 반영된 통화스왑 평가이익은 193,397백만원, 거래이익은 15,072백만원, 거래손실은 2,971백만원 입니다.

| (단위 : USD백만, EUR백만) |

| 구 분 | 계약일 | 만기일 | 계약금액 | |

| 통화스왑 | 2019-07-15 | 2024-07-15 | USD | 500 |

| 통화스왑 | 2020-01-17 | 2025-01-17 | USD | 440 |

| 통화스왑 | 2023-01-17 | 2026-01-17 | USD | 700 |

| 통화스왑 | 2023-01-17 | 2028-01-17 | USD | 1,000 |

| 통화스왑 | 2023-01-17 | 2033-01-17 | USD | 300 |

| 통화스왑 | 2024-01-23 | 2027-01-23 | USD | 500 |

나. 통화선도계약의 미결제약정의 내용

당사는 예상 매출액 및 외화사채에 대한 환율변동 위험을 회피하기 위하여 외화 포지션에 대해 통화선도(Currency Forward) 상품을 매매하여 Hedge 하고 있으며, '24년 3월말 현재 USD통화에 대하여 통화선도 거래를 체결하고 있습니다. 이와 관련한 당사의 3월말 재무제표에 반영된 파생상품 평가이익은 54,677백만원입니다.

| (단위 : USD백만) |

| 구분 | 계약일 | 만기일 | 계약금액 | |

| 통화선도 | 2022-08-01 | 2025-08-04 | USD | 200 |

| 통화선도 | 2022-08-01 | 2027-08-04 | USD | 100 |

| 통화선도 | 2022-08-02 | 2025-08-04 | USD | 200 |

| 통화선도 | 2022-08-02 | 2027-08-04 | USD | 100 |

| 통화선도 | 2022-08-03 | 2025-08-04 | USD | 200 |

| 통화선도 | 2022-08-03 | 2027-08-04 | USD | 100 |

| 통화선도 | 2022-08-03 | 2025-08-04 | USD | 100 |

| (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화스왑 | 193,397 | - | 15,072 | 2,971 |

| 통화선도 | 54,677 | - | - | - |

■ POSCO Asia Co., Ltd.

| 가. 파생상품 계약현황 | (단위 : 외화-천) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 통화스왑 | Bank Of America | 2023-05-25 | 2024-05-28 | EUR | 33,500 |

| 통화스왑 | HSBC | 2024-03-07 | 2024-06-05 | AUD | 70,000 |

| 통화스왑 | HSBC | 2024-03-27 | 2025-03-27 | JPY | 12,104,000 |

| 금리스왑 | MIZUHO | 2024-01-24 | 2025-01-24 | USD | 30,000 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화스왑 | - | 5,190 | 2,198 | 1,995 |

| 금리스왑 | 21 | - | - | - |

■ POSCO-China Holding Corp.

| 가. 파생상품 계약현황 | (단위 : 외화-천) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 통화스왑 | HSBC | 2024-03-27 | 2025-03-27 | JPY | 12,104,000 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화스왑 | 335 | 548 | - | - |

[친환경인프라(무역부문)]

■ 포스코인터내셔널

회사는 환율 및 일부 품목에 대한 상품가격 변동에 따른 위험을 회피할 목적으로 통화선도 및 상품선물거래 계약을 체결하고 있습니다. 회사는 파생상품 평가손익 산출시스템을 전산화하였으며 동 시스템에서 산출된 평가손익을 금융손익 계정에 반영하고 있습니다.

당기말 현재 외화채권채무의 환위험 회피와 재고자산의 매입매도에 따른 공정가액변동위험 회피 등의 목적으로 금융기관과 통화선도계약 및 상품선물계약을 체결하고 있습니다.

| 가. 미결제 파생상품 내역 | (단위 : 백만원) |

| 구 분 | 내 용 | 미결제약정금액 | 총누적평가 이익(손실) |

|

|---|---|---|---|---|

| 매 수 | 매 도 | |||

| 통화선도 | USD | 259,299 | 754,316 | (7,171) |

| EUR | 69,148 | 751,378 | 3,776 | |

| JPY | 155,227 | 330,294 | 3,671 | |

| CNY | 27,627 | 27,905 | (150) | |

| THB | 402 | 8,072 | 166 | |

| GBP | 22,643 | 91,447 | (302) | |

| AUD | 1,763 | 121,482 | 1,815 | |

| SGD | 2734 | 58731 | (45) | |

| PLN | 1,748 | - | 363 | |

| MXN | 45 | 13 | 1 | |

| 합 계 | 2,124 | |||

| 상품선물 | COPPER | 39,625 | 128,591 | (2,961) |

| CORN | 80,198 | 76,110 | (521) | |

| NICKEL | 37,705 | 95,433 | (687) | |

| SOYBEAN | 26,237 | - | 120 | |

| SOYBEAN MEAL | 25,159 | - | (2,087) | |

| 합 계 | (6,136) | |||

| 나. 미결제 통화스왑 계약 | (단위 : 백만원, 천EUR, 천SGD, 천USD, 백만JPY) |

| 구분 | 지급금액 | 수취금액 | 만기일 | 이자율 | 총누적평가이익 |

| 우리은행 | KRW 131,100 | USD 100,000 | 2025.07.28 | USD TERM 3M SOFR 3M + 1.50% 변동수취 | 5,352 |

| Credit Agricole CIB | USD 50,936 | SGD 68,000 | 2025.10.25 | SGD SORA + 1.55% 변동수취 | (426) |

| Credit Agricole CIB | KRW 6,846 | EUR 5,200 | 2025.04.22 | Euribor(6M) + 0.86% 변동수취 | 1,138 |

| Credit Agricole CIB | KRW 40,113 | EUR 29,122 | 2026.10.22 | Euribor(6M) + 0.86% 변동수취 | 3,432 |

| 국민은행 | USD 76,427 | SGD 102,000 | 2025.10.25 | SGD SORA + 1.55% 변동수취 | (678) |

| KDB산업은행 | KRW 10,256 | EUR 7,800 | 2025.04.22 | Euribor(6M) + 0.86% 변동수취 | 1,741 |

| ㈜엠유에프지은행 | KRW 47,700 | JPY 5,000,000 | 2025.07.15 | JPY 3M D-TIBOR+0.85% 변동수취 | (3,480) |

| 미쓰이스미토모은행 | KRW 47,640 | JPY 5,000,000 | 2025.07.15 | 0.9% 고정수취 | (3,616) |

| 합 계 | 3,463 | ||||

| 다. 파생상품의 거래와 관련하여 당기중 파생상품자산(부채)의 변동내역 | (단위 : 백만원) |

| 구 분 | 기초 파생상품자산 (부채) |

거래종료 | 파생상품 평가이익 |

파생상품 평가손실 |

당분기말 파생상품자산 (부채) |

|---|---|---|---|---|---|

| 통화선도 | (3,953) | 669 | 19,400 | (13,992) | 2,124 |

| 상품선물 | 6,322 | (6,755) | 3,966 | (9,669) | (6,136) |

| 확정계약 | (16,638) | 7,070 | 13,447 | (1,309) | 2,570 |

| 통화스왑 및 이자율스왑 | 315 | - | 5,234 | (2,086) | 3,463 |

| 옵션 | (11,308) | - | - | - | (11,308) |

| 합 계 | (25,262) | 984 | 42,047 | (27,056) | (9,287) |

* 상품 가격 변동에서 발생하는 확정 판매 및 구매 계약의 공정가치 변동 위험등을

회피하기 위하여 상품선물 계약 등을 체결하고 있으며, 확정계약을 위험회피대상으로

상품선물 계약 등을 위험회피수단으로 한 공정가치 위험회피를 적용하고 있습니다.

■ 포스코모빌리티솔루션

| 가. 파생상품 계약현황 | (단위 : 외화-천) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 통화선도 | 우리은행 | 2023-07-04 | 2024-05-09 | JPY | 270,400 |

| 통화선도 | 신한은행 | 2023-12-05 | 2024-04-24 | EUR | 1,330 |

| 통화선도 | 신한은행 | 2023-12-05 | 2024-05-16 | USD | 1,899 |

| 통화선도 | 신한은행 | 2023-12-05 | 2024-05-09 | CNY | 4,989 |

| 통화선도 | 우리은행 | 2024-02-14 | 2024-06-20 | CNY | 198 |

| 통화선도 | 우리은행 | 2024-02-14 | 2024-07-10 | EUR | 1,240 |

| 통화선도 | 우리은행 | 2024-02-14 | 2024-07-11 | USD | 4,267 |

| 통화선도 | 우리은행 | 2024-03-11 | 2024-07-11 | JPY | 3,379 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화선도 | 1 | 321 | - | 323 |

[친환경인프라(건설부문)]

■ 포스코이앤씨

(1) 통화선도계약

미래에 수취 또는 지불이 예상되는 외화 공사대금 또는 기자재 등의 매입 대금이 환율변동으로 인해 현금흐름 변동 위험에 노출됨에 따라 이들 외화 가액을 일정액의 원화금액으로 고정시키는 통화선도 매매계약을 체결하고 있습니다.

| (단위 : 외화-천) |

| 금융기관 |

매매목적 구분 |

매도(매입) |

계약환율 |

만기일 |

|

|

HSBC 등

|

매매목적

|

USD |

233,064 |

1,082.70~1,394.90 |

2024.04.23~2026.06.23 |

|

HSBC |

매매목적

|

CNY |

4,913 |

184.65 |

2024.06.18 |

|

DB 등

|

매매목적

|

USD |

(62,193) |

1,245.30~1,399.50 |

2024.04.23~2026.01.20 |

|

SC 등

|

매매목적

|

EUR |

(14,779) |

1,377.50~1,440.54 |

2024.04.23~2025.07.22 |

|

CA 등

|

매매목적

|

JPY |

(1,233,406) |

8.9964~9.562 |

2024.04.23~2025.01.21 |

|

HSBC |

매매목적

|

CHF |

(31) |

1,492.70 |

2024.08.27 |

당사는 당분기말 동 통화선도계약을 공정가액으로 평가했으며, 이와 관련하여 통화선도 평가이익으로 3,613백만원, 통화선도 평가손실로 14,399백만원을 계상하였습니다.

(2) 금리선도계약

당사는 임차보증금채권 매각과 관련하여 할인율 변동 위험을 회피하기 위해 금리선도계약을 체결하고 있습니다. 당분기말 현재 당사의 금리선도계약 체결내역은 아래와 같습니다.

| (단위 : 백만원) |

|

금융기관 |

통화 |

계약금액 |

선도금리 |

평가금리 |

계약일 |

만기일 |

|

한화투자증권 |

KRW |

70,627 |

3.258%~3.368% |

3.275%~3.347% |

2024.03.27 |

2025.03.25 |

당사는 당분기말 동 금리선도계약을 공정가액으로 평가했으며, 이와 관련하여 금리선도 평가이익으로 3백만원을 계상하였습니다.

(3) 통화스왑계약

당사는 환율 및 이자율 변동에 따른 공정가액 변동 위험을 회피하기 위해 통화스왑계약을 체결하고 있으며, 당분기말 현재 당사의 통화스왑계약 체결내역은 아래와 같습니다.

|

(단위 : 외화-천) |

|

금융기관 |

통화 |

계약일 |

만기일 |

계약잔액 |

|

MUFG |

USD |

2024.03.22. |

2027.03.26 |

50,000 |

당사는 당분기말 동 통화스왑계약을 공정가액으로 평가했으며, 이와 관련하여 통화스왑 평가손실로 638백만원을 계상하였습니다.

(4) 금리스왑션계약

당사는 외화 매출채권 매각과 관련하여 이자율 변동에 따른 위험을 회피하기 위해 금리스왑션계약을 체결하고 있습니다. 당분기말 현재 당사의 금리스왑션 체결내역은 아래와 같습니다.

| (단위 : 외화-천) |

|

금융기관 |

통화 |

계약일 |

만기일 |

계약잔액 |

|

Credit Agricole |

USD |

2021.07.14 |

2024.11.07~2025.04.07 |

32,435 |

|

BNP Paribas |

USD |

2021.07.13 |

2024.04.04~2026.01.07 |

58,880 |

당사는 당분기말 동 금리스왑션계약을 공정가액으로 평가했으며, 이와 관련하여 금리스왑션 평가이익으로 2,838백만원을 계상하였습니다.

(5) 파생상품 계약으로 발생한 손익 현황

| (단위 : 백만원) |

|

구분 |

평가액 |

파생상품거래손익 |

파생상품평가손익 |

|||

|

자산 |

부채 |

이익 |

손실 |

이익 |

손실 |

|

|

통화선도 |

2,781 |

23,790 |

1,031 |

820 |

3,613 |

14,399 |

|

통화스왑 |

- |

638 |

- |

- |

- |

638 |

|

금리선도 |

3 |

- |

- |

45 |

3 |

- |

|

금리스왑션 |

13,033 |

- |

338 |

- |

2,838 |

- |

|

합 계 |

15,817 |

24,428 |

1,369 |

865 |

6,454 |

15,037 |

[친환경인프라(물류 등 부문)]

■ PT.KRAKATAU POSCO ENERGY

| 가. 파생상품 계약현황 | (단위 : 외화-천) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 금리스왑 | Bank Shinhan Indonesia | 2020-11-12 | 2026-04-01 | USD | 82,953 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 금리스왑 | 548 | - | 163 | - |

[친환경미래소재부문]

■ 포스코퓨처엠

| 가. 파생상품 계약현황 | (단위 : 외화-천) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 통화스왑 | 우리은행 | 2023-09-27 | 2025-09-26 | USD | 300,000 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화스왑 | 16,610 | - | 1,804 | - |

- 기타 옵션에 관한 사항

연결실체는 Inner Mongolia Sinuo New Material Technology Co.,Ltd 증자 계약에서

연결실체의 보유 지분에 대하여 Inner Mongolia Sinuo New Material Technology Co.,Ltd 최대주주인 국민기술 주식유한회사와 풋콜옵션을 체결하였습니다.

연결실체는 약정된 행사기간 동안 약정된 상황 하에서 약정된 행사가격으로 풋옵션을 행사할 수 있습니다. 국민기술 주식유한회사는 증자 이후 3년간 연결실체가 의무매입수량 총 1천톤을 달성하지 못할 경우에 한해서 연결실체 최초 지분매입시 지불가격에 상응하는 가격으로 콜옵션을 행사할 수 있으며, 이로 인해 연결실체는 보유지분율 감소와 더불어 이사회 선임권이 박탈될 수 있습니다.

연결실체는 GM Battery Raw Materials Corporation(이하 GM)과의 GP Shareho

lders Agreement에 의하여 본 계약 서명일로부터 2년째 되는 날 이전에 산업 기술의

유출 방지 및 보호에 관한 법률에 따라 1단계 사업장, 공급계약 및 기술 승인과 관련

하여 무조건적인 국가 핵심기술 수출 승인을 취득하지 않은 경우, GM은 연결실체에

지분 전부(GM이 보유한 ULTIUM CAM GP INC. 및 ULTIUM CAM LIMITED PA

RTNERSHIP)를 매각할 수 있으며, GM은 본 계약 서명일로부터 27개월째 날까지 이

러한 풋옵션 행사가 가능합니다. GM이 풋옵션 행사시 연결실체는 (i) GM의 지분 공

정시장가액 또는 (ii) GM이 매각 마감 전에 수행한 자본 출자 총액의 125% 중 더 큰

금액으로 GM의 지분을 즉시 구매해야 합니다.

[기타부문]

■ 포스코기술투자

가. 파생상품 계약현황

포스코기술투자는 외화사채를 발행하면서, 환율과 이자율 변동에 따른 현금흐름

변동위험을 회피하기 위하여 통화스왑계약을 체결하였습니다.

| (단위 : 천USD) |

| 구분 | 금융기관 | 계약일 | 만기일 | 통화 | 계약금액 |

| 통화스왑 | 우리은행 | 2023-05-31 | 2026-06-02 | USD | 30,000 |

| 나. 파생상품 평가손익 및 거래손익 현황 | (단위 : 백만원) |

| 구분 | 평가이익 | 평가손실 | 거래이익 | 거래손실 |

| 통화스왑 | 2,127 | - | - | - |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

○ '23년 철강 관련 타법인 주식 포스코 이관 계약

'22년 3월 포스코 물적분할의 후속작업으로, 소유와 경영의 일원화를 통한 효율적인 관리체계 수립을 위해 '22년에 당사가 보유한 철강 관련 사업지분 57개사의 주식을 철강사업을 영위하는 자회사인 포스코에게 이관하는 계약을 체결한데 이어 '23년에도 당사가 보유한 철강관련 사업지분 4개사의 주식을 포스코에 이관하는 계약을 체결하였습니다.

1. 계약상대방 : 주식회사 포스코

2. 계약금액 : 11,320억원

3. 계약목적 및 내용 : 철강사업 경영효율성 제고

4. 계약체결시기 및 계약기간 : '23.8.18~'23.9.25

5. 유상계약인 경우에는 계약금액 및 대금수수방법 (기준) : 현금 지급

6. 이관 대상 기업 : PT.KP, P-Mexico, P-IJPC, P-MVWPC(해외 4개사)

* 상기 계약금액은 '23.7.31 기준 환율을 적용한 금액이며 해외자산은 거래당일 환율을

적용하여 거래함

○ '22년 철강 관련 타법인 주식 및 출자증권 포스코 이관 계약

'22년 3월 포스코 물적분할의 후속작업으로, 소유와 경영의 일원화를 통한 효율적인 관리체계 수립을 위해 당사가 보유한 철강 관련 사업지분 57개사의 주식을 철강사업을 영위하는 자회사인 포스코에게 이관하는 계약을 체결하였고 지분이관이 완료되었습니다.

1. 계약상대방 : 주식회사 포스코

2. 계약금액 : 11,377억원

3. 계약목적 및 내용 : 철강사업 경영효율성 제고

4. 계약체결시기 및 계약기간 : '22.11.18~'23.3.31

5. 유상계약인 경우에는 계약금액 및 대금수수방법 (기준) : 현금 지급

6. 이관 대상 기업 : POSCO YAMATO VINA STEEL JOINT STOCK COMPANY, POSCO Thainox Public Company Limited, POSCO COATED STEEL (THAIL AND) CO., LTD., 등 57개사 (국내 32개사, 해외 25개사)

* 상기 계약금액은 '22.11.3 기준 환율을 적용한 금액이며 해외자산은 거래당일 환율을

적용하여 거래함

○ CSP 지분매각 계약

경영권을 보유하지 않은 비핵심 해외자산을 매각하고 자산 효율성을 제고하기 위해 '22년 7월 28일 브라질 일관제철소인 CSP의 지분 20% 전량을 아르셀로미탈 브라질에 매각하는 계약을 체결하였으며, '23년 3월 10일에 지분매각을 완료하였습니다.

1. 계약상대방 : ArcelorMittal Brazil (아르셀로미탈 브라질)

2. 계약의 목적 및 내용 : 경영권 미보유 비핵심자산 매각을 통한 자산 효율성 제고

3. 계약체결시기 및 계약기간 : '22.7.28 (계약일자). '23.3.10 매각 완료

4. 유상계약인 경우 계약금액 및 대금수수방법(기준) 등 :

주주사는 U$102백만 상당의 부담금을 지불하고, 아르셀로미탈은

CSP의 차입금을 전액 상환 및 주주사 지분을 무상으로 인수

* 당사 부담금 : U$20.4백만

(주주사 부담금 U$102백만 중 당사 지분율 20%에 해당하는 금액)

[친환경인프라(무역부문)]

■ 포스코인터내셔널

(1) 미얀마가스전

포스코인터내셔널은 2008년 12월 24일, 미얀마의 양곤(Yangon) 에서 미얀마 A-1광구 및 A-3광구의 쉐, 쉐퓨, 미야 등 3개의 가스전에서 생산되는 가스를 중국 CNUOC (China National United Oil Corporation; CNPC(China National Petroleum Corporation)의 자회사)에 판매하는 가스판매 구매계약(Gas Sales & Purchase Agreement)을 체결하였습니다. 동 계약은 생산개시년도(2013년 7월)부터 약 30년간 가스의 생산 및 판매 관련 제반 조건들이 포함된 장기계약입니다.

다만 생산량이 확정되어 있지 않고 대내외적 경제환경 변화와 그에 따른 유가를 정확히 예측할 수가 없기 때문에 수주물량, 수주잔고 등 별도 수주상황을 기재하지 않았습니다. 다음은 관련 공시내용입니다.

| - 미얀마 해상 A-1 / A-3 광구 쉐, 쉐퓨, 미야 가스전 가스판매계약 체결 (1) 계약 체결 당사자 - 가스생산 및 판매자 : 포스코인터내셔널/ONGC/MOGE/GAIL/한국가스공사 - 가스구매자 : 중국 CNUOC(China National United Oil Company) (2) 주요 내용 - 미얀마 북서부 해상 A-1 광구의 쉐(Shwe), 쉐퓨(Shwe-Phyu) 가스전 및 A-3 광구의 미야(Mya) 가스전에서 생산되는 가스를 파이프라인 방식으로 중국 CNUOC에 판매하는 가스판매계약을 체결함. - 생산개시년도부터 약 30년간 가스의 생산 및 판매 관련 제반 조건들이 포함된 장기계약임. - 가스판매 가격은 계약체결시 결정된 기준가격에 판매시점 전 일정기간의 평균 국제유가 및 물가 등을 반영한 지수와 연동되어 매 분기별로 변동함. (3) 계약체결일 : 2008년 12월 24일 (4) 기타 참고사항 (가) 가스생산/판매 컨소시엄의 계약상 각 사별 참여비율 - 포스코인터내셔널 : 51% - ONGC(인도국영석유회사) : 17% - MOGE(미얀마국영석유회사) : 15% - GAIL(인도국영가스회사) : 8.5% - 한국가스공사 : 8.5% (나) 중국 CNUOC는 중국국영석유공사(CNPC: China National Petroleum Corporation)의 자회사로서, 동 계약에 대해서 CNPC에서 계약이행을 보증함. (다) 미얀마 신규 LNG공장 설립설에 대한 조회공시와 관련하여, 금번 계약을 통해 미얀마 가스전은 파이프라인 방식으로 개발 및 판매하는 것으로 최종 결정 되었으므로 동 조회공시에 대한 확정사항임. ※ 관련공시: 2008년 12월 26일, 2008년 12월 3일, 2008년 6월 23일, 2008년 6월 4일, 2007년 12월 5일, 2007년 6월 5일, 2006년 12월 7일, 2006년 6월 8일, 2005년 12월 8일, 2005년 6월 9일, 2004년 12월 10일, 2004년 6월 11일 |

| - 신규시설투자(가스 생산 및 처리설비 해상플랫폼 및 육ㆍ해상 파이프라인 등) (1) 투자금액 : 2,095,727,800,000원 (2) 투자목적 : 천연가스 판매를 위한 생산, 처리 및 운송시설 건설 (3) 투자기간 : 2009년 10월 1일 ~ 2014년 9월 30일 (4) 기타참고사항 (가) 시설 소재지 : 미얀마 북서 해상 및 육상 (나) 주요 시설 규모 - 해상플랫폼:일산 6억 4천 입방피트 가스생산 규모 (일산 3억 2천 입방피트 가스 추가생산 시설 설치 가능) - 해상파이프라인 : 직경 32인치, 길이 110 km - 육상파이프라인 : 직경 40인치, 길이 825 km (다) 가스 공급 개시 예정일은 2013년 5월 1일이며 주 생산기간(pleatau period)동안 일산 5억 입방피트 가스 공급예정입니다. (라) 상기 투자는 미얀마 가스전 개발의 총 4단계 시설투자 중 제1단계 가스 공급을 위한 육/해상 설비 건설 관련 투자입니다. 향후 2~4단계 투자비는 가스판매 수익으로 충당 예정입니다. (마) 상기 투자는 회사가 운영권자인 가스생산(해상플랫폼, 해저생산설비) 및 해상 파이프라인 운송사업(해상 파이프라인, 육상 가스터미널)과 중국측이 운영하게 될 육상 파이프라인 운송사업으로 구분되어 이루어질 예정입니다. (바) 가스 생산 및 해상 파이프라인 운송사업의 각 사별 참여비율 - 포스코인터내셔널 : 51.0% - ONGC(인도국영석유회사) : 17.0% - MOGE(미얀마국영석유회사) : 15.0% - GAIL(인도국영가스회사) : 8.5% - 한국가스공사 : 8.5% (사) 육상 파이프라인 운송사업은 중국측이 50.9%, 기존 컨소시엄사들이 49.1%로 상기 (바)항의 비율로 참여하는 것을 중국측과 협의 중입니다. (공시서류 제출일 현재 협의 완료) (아) 상기 투자는 미얀마 정부 승인 후 최종 확정될 예정입니다. (공시서류 제출일 현재 최종 확정) (자) 상기 "투자금액"의 외화금액은 USD1,679백만이며, 이사회 결의일 전일의 매매기준율(1USD=1,248.20원)을 적용한 수치입니다. ※ 관련 공시일 : 2008년12월26일 "미얀마 해상 A-1 / A-3 광구 쉐, 쉐퓨, 미야 가스전 가스판매계약 체결의 자율공시" |

| - 자원개발 투자결정(미얀마 해상 A-1/A-3 광구 미얀마가스전 2단계 개발) (1) 투자금액 : 511,709,005,500원 (2) 개발기간 : 2017년 8월 1일 ~ 2022년 12월 31일 (3) 향후일정 : 쉐 가스전 추가 개발 및 쉐퓨 가스전 신규 개발로 2021년 (쉐), 2022년 (쉐퓨) 가스 생산 개시 (4) 기타참고사항 (가) 시설 소재지 : 미얀마 북서 해상 (나) 상기 투자는 미얀마 가스전 개발의 총 3단계 시설투자 중 제2단계 개발에 해당 되며, 현수준의 가스생산 안정성 유지를 위해 생산정을 추가로 시추/완결 후, 기존 쉐 플랫폼에 연결하는 작업입니다. (다) 2018년 7월, 동 작업 해당 설비 설계 및 제작을 시작하여, 2021년에는 쉐 가스전에서, 2022년에는 쉐퓨 가스전에서 가스 생산이 계획되어 있습니다. 다만, 상기 "개발기간"은 타당성 평가 및 기본 설계 진행 기간 (2017.8월 ~ 2018.5월)을 포함한 기간입니다. (라) 가스 생산 및 해상 파이프라인 운송사업의 각 사별 참여비율 - 포스코인터내셔널 : 51.0% - ONGC(인도국영석유회사) : 17.0% - MOGE(미얀마국영석유회사) : 15.0% - GAIL(인도국영가스회사) : 8.5% - 한국가스공사 : 8.5% (마) 상기 "투자금액"의 외화금액은 USD473,235천이며, 이사회 결의일의 공시일 기준환율(1USD=1,081.30원)을 적용한 수치입니다. (바) 본 자원개발 투자결정에 관한 내용 및 향후일정은 진행과정에 따라 변경될 수 있습니다. ※ 관련 공시일 : 2018년 5월 31일 "자원개발투자결정(자율공시)" |

| - 자원개발 투자결정(미얀마 해상 A-1/A-3 광구 미얀마가스전 3단계 개발) (1) 투자금액 : 365,786,302,000원 (2) 개발기간 : 2019년 9월 1일 ~ 2024년 12월 31일 (3) 향후일정 : '2024년 저압가스압축플랫폼 설치 완료 및 가동 개시 (4) 기타참고사항 (가) 시설 소재지 : 미얀마 북서 해상 (나) 상기 투자는 미얀마 가스전 개발의 총 3단계 시설투자 중 제3단계 개발에 해당 되며, 현수준의 가스 생산 안정성 유지를 위해 저압가스압축플랫폼을 설치하는 작업입니다. (다) 2021년 1분기에 동 작업 해당 설비 설계 및 제작을 시작하여, 2024년 가동을 시 작할 계획입니다. 다만, 상기 "9. 개발기간"은 기본 설계 진행 기간 (2019년 9월 ~ 2020년 9월)을 포함한 기간입니다. (라) 가스 생산 및 해상 파이프라인 운송사업의 각사별 참여비율 - 포스코인터내셔널 : 51.0% - ONGC(인도국영석유회사) : 17.0% - MOGE(미얀마국영석유회사) : 15.0% - GAIL(인도국영가스회사) : 8.5% - 한국가스공사 : 8.5% (마) 상기 "투자금액"의 외화금액은 USD315,170천이며, 이사회 결의일의 공시일 기준환율을 (1USD=1,160.60원)을 적용한 수치입니다. (바) 본 자원개발 투자결정에 관한 내용 및 예정일자는 진행과정에 따라 변경될 수 있습니다. ※ 관련 공시일 : 2020년 9월 22일 "자원개발투자결정(자율공시)" |

(2) 국내 철강 가공 사업부문 물적분할

포스코인터내셔널은 2019년 10월 25일 당사가 영위하는 사업부문 중 STS, TMC, 후판가공 사업부문의 분할을 결의하였으며, 2020년 4월 3일 분할이 완료되었습니다.다음은 관련 공시내용입니다.

| - 회사분할결정 (1) 목적 : 분할을 통한 각 사업부문별 사업 전문성 제고 (2) 방법 : 단순ㆍ물적분할 (3) 이사회 결의일 : 2019-10-25 (4) 분할계획서 승인을 위한 주주총회일 : 2020-03-30 (5) 분할 기일 : 2020-03-31 (6) 분할보고총회일 및 창립총회일 : 2020-04-02 (7) 분할 등기일 : 2020-04-03 |

주1) 상세한 내용은 2020년 4월 3일 전자공시시스템(http://dart.fss.or.kr)에 공시된 당사의 합병등 종료보고서(분할)를 참조하시기 바랍니다.

(3) 호주 Senex Energy사 주식 취득

포스코인터내셔널은 2021년 12월 10일 호주 Senex Energy사 주식 취득 결정을 결의하여, 2022년 4월 1일 취득을 완료하였습니다. 호주 동부지역 퀸즈랜드주에 위치한 육상 가스전(Roma North, Atlas 등) 생산/개발 사업을 운영하고 있는 Senex Energy사의 주식 100% 인수 계약을 체결(2021년 12월 11일)하고, 동시에 당사와 호주 Hancock Energy사와 공동투자계약 체결을 완료하였습니다. 호주에 특수목적법인(K-A Energy 1)를 설립하여 Hancock Energy사에 지분양도 후 당사와 Hancock Energy사가 공동투자를 진행하는 건입니다. 다음은 관련공시 내용입니다.

| - 타법인 주식 및 출자증권 취득결정 (1) 목적 : 호주 동부 육상가스전 생산 및 개발 (2) 방법 : 현금 취득 (3) 이사회 결의일 : 2021-12-10 (4) 취득 금액 : 371,077,996,186원 (5) 취득 주식수 : 96,178,946주 (6) 취득일 : 2022-04-01 (7) 지분구조 - 포스코인터내셔널 : 50.1% - Hancock Energy(호주) : 49.9% |

주1) 상세한 내용은 2022년 3월 31일 전자공시시스템(http://dart.fss.or.kr)에 공시된 당사의 [기재정정]타법인 주식 및 출자증권 취득결정을 참조하시기 바랍니다.

(4) 포스코에너지(주) 흡수합병

포스코인터내셔널은 2022년 8월 12일, 에너지사업 통합으로 LNG사업 밸류체인을 완성하여 경쟁력 강화 및 경영의 효율성 제고를 실현하고, 지속적인 성장기반을 마련하기 위한 목적으로 포스코에너지 주식회사를 흡수합병하기로 결의하였으며, 2023년 1월 1일 합병을 완료하였습니다. 다음은 관련 공시내용입니다.

| - 회사합병 결정 (1) 목적 : 에너지사업 통합으로 LNG사업 밸류체인을 완성하여 경쟁력 강화 및 경영의 효율성 제고를 실현하고, 지속적인 성장기반을 마련 (2) 합병방법 : 당사가 포스코에너지(주)를 흡수합병 (3) 합병 계약체결 : 2022-08-12 (4) 합병비율 - (주)포스코인터내셔널 : 포스코에너지(주) = 1 : 1.1626920 (5) 합병 기일 : 2023-01-01 (6) 합병 등기 : 2023-01-02 |

주1) 상세한 내용은 2023년 1월 2일 전자공시시스템(http://dart.fss.or.kr)에 공시된 당사의 합병등 종료보고서(합병)을 참조하시기 바랍니다.

[친환경인프라(건설부문)]

■ 포스코이앤씨

| 구분 | 양수시기 | 회사명 (양수법인) |

거래상대방 (양도법인) |

주요내용 | 양수금액 및 대금수수방법 | 재무제표에 미치는 영향 | 관련 공시서류(증권신고서, 주요사항보고서 등) 제출일자 |

| 영업양수도 | 2022.07.15 | ㈜포스코와이드 | 송도국제도시개발 유한회사 |

종속회사 ㈜포스코와이드가 송도국제도시개발 유한회사 100% 소유의 잭니클라우스골프클럽 코리아의 사업과 관련한 자산, 부채 및 권리관계 일체를 양수함 |

양수대금 칠백억일원(70,000,000,001원)을 이행보증금 삼십억원(3,000,000,000원,4/21)과 추가 이행보증금 사십억원(4,000,000,000원, 6/20) 및 잔금 육백삼십억일원(63,000,000,001원, 7/15) 으로 나누어 지급함. |

자산 3,057억원 및 부채 2,357억원 증가, 현금지급 700억원 |

㈜포스코와이드 영업양수결정 2022.06.16 공시 |

※ 당사가 보유한 ㈜포스코와이드의 지분 전량을 전기 중 포스코홀딩스 ㈜에 매각하여 ㈜포스코와이드는 연결대상 종속회사에서 제외되었습니다.

[친환경인프라(물류 등 부문)]

■ 포스코플로우

○ 영업양수 결정

- 계약상대방 : ㈜포스코(現 포스코홀딩스 주식회사)

- 양수계약 체결일 : 2021년 12월 22일

- 양수기준일 : 2022년 1월 1일

- 양수금액 : 2,945백만원

- 계약내용 : 물류 주선 및 관련 용역 수행 등의 물류 업무 일체 양수

나. 연구개발활동

■ 연구개발활동의 개요

| (1) 연구개발 비용 | (단위 : 백만원) |

| 과 목 | 제57기 1분기 | 제56기 | 제55기 | ||||||||||||||||||

| 사업부문 | 총합계 | 사업부문 | 총합계 | 사업부문 | 총합계 | ||||||||||||||||

| 1.철강 부문 |

2.친환경인프라 | 3.친환경 미래소재부문 |

4.기타 부문 |

1.철강 부문 |

2.친환경인프라 | 3.친환경 미래소재부문 |

4.기타 부문 |

1.철강 부문 |

2.친환경인프라 | 3.친환경 미래소재부문 |

4.기타 부문 |

||||||||||

| 무역 | 건설 | 물류등 | 무역 | 건설 | 물류등 | 무역 | 건설 | 물류등 | |||||||||||||

| 판매관리비 | 6,180 | 1,566 | 591 | 2,187 | 10,654 | 28,183 | 49,361 | 26,566 | 3,965 | 3,204 | 15,647 | 40,794 | 85,693 | 175,869 | 62,791 | 939 | 3,465 | 14,161 | 40,214 | 58,571 | 180,141 |

| 제조비용 | 196,510 | 226 | 161 | - | 38 | - | 196,935 | 339,344 | 520 | 3,303 | - | 77 | - | 343,244 | 352,946 | 520 | 3,061 | 20 | 13 | - | 356,560 |

| 연구개발비(무형자산) | 9,998 | - | - | - | 735 | 1,311 | 12,044 | 73,880 | - | - | 4,908 | 11,934 | 2,169 | 92,891 | 38,592 | - | (13) | (181) | 2,791 | 998 | 42,187 |

| 합 계* | 212,688 | 1,792 | 752 | 2,187 | 11,427 | 29,494 | 258,340 | 439,790 | 4,485 | 6,507 | 20,555 | 52,805 | 87,862 | 612,004 | 454,329 | 1,459 | 6,513 | 14,000 | 43,018 | 59,569 | 578,888 |

| (정부보조금) | 16 | 16 | - | 702 | - | - | - | 702 | - | - | 427 | - | - | - | 427 | ||||||

| 연구개발비/매출액 비율(%) | 2.16% | 0.03% | 0.04% | 2.24% | 1.26% | 278.19% | 1.43% | 1.09% | 0.02% | 0.08% | 4.37% | 1.38% | 78.01% | 0.79% | 1.02% | 0.01% | 0.08% | 0.35% | 1.75% | 46.20% | 0.68% |

* 합계는 정부보조금을 차감하기 전의 연구개발비용 지출총액

| (2) 연구개발 담당조직 | (단위 : 조직수) |

| 철강부문 | 친환경인프라 | 친환경미래소재부문 | 기타부문 | 합계 | ||

| 무역 부문 | 건설 부문 | 물류 등 부문 | ||||

| 32 | 5 | 9 | 3 | 5 | 19 | 73 |

| ※상세 현황은 '상세표-7. 연구개발 담당조직(상세)' 참조 |

■ 연구개발 실적

| 사업부문 | 회사명 | 연도 | 주요실적 |

| 철강부문 | ㈜포스코 | 2022년 | ㆍ해상풍력 모노파일 용접생산성 향상을 위한 협개선 용접기술 ㆍ하이퍼루프 특화강 적용 대형 튜브구조 기술개발 ㆍ고객사 미세조직에 대한 On-Line 인공지능 평가기술 ㆍ열연 HSA800 저YR 건축 구조용강 시장선도 제품개발 ㆍ균일 YP재 적용 풍력타워 설계 기술 ㆍLNG 저장탱크 기초용 STP550 강관파일 적용기술 개발 ㆍKOGAS LNG 9% Ni강 국산 용접재료 패키지 기술 개발 |

| 2023년 | ㆍ열연 권취 이물압입 제거 기술 ㆍ후판 구조용 인덕션 용접예열장치 개발 ㆍHalf Shaft 비틀림 특성 평가 기술 ㆍ선재 Looper 통합제어 기술 ㆍ브리넬경도 350급 저온인성 보증 내마모강 제조기술 ㆍ개재물성 주편 결함예측 On-Line AI 모델 개발 ㆍ중심부 인성보증 EN-S355ML 100t 초과 극후물재 개발 ㆍ4족 보행 로봇 활용 고로 무인점검 기술 |

||

| 2024년 | ㆍ(WB) 선재 Stelmor 공냉대 온도제어 기술 개발 ㆍ(WB) 고Mn강 적용한 ISO 탱크 컨테이너 설계 및 제작 기술 개발 |

||

| POSCO (Zhangjiagang) Stainless Steel Co., Ltd. |

2022년 | ㆍ246NMo, 321H, 347H 강종개발 | |

| 2023년 | ㆍ304PC 강종개발 ㆍ高硫 316 |

||

| 2024년 | ㆍ304UFG 강종개발 ㆍ316Plus 강종개발 |

||

| 포스코스틸리온㈜ | 2022년 | ㆍ항균도금강판 해외 공인기관 인증 취득 ㆍ지붕재용 고내후/고내식 후도금 제품 개발 ㆍ비닐하우스용 의장성 고내식 도금강판 개발 ㆍNEW 발포 프린트강판 개발 ㆍHigh Solid 불소 컬러강판 개발 ㆍ함마톤 질감 프린트강판 개발 ㆍAL-STS 미도금 억제기술 ㆍ고온 내변색 알루미늄 도금강판 ㆍ가전용 STS(압연패턴방식) 컬러강판 ㆍ불소 대체 고내후 컬러강판 ㆍHVAC용 AL 도금강판 |

|

| 2023년 | ㆍ친환경 바이오매스 컬러강판 ㆍ고내후 불연프린트 강판 ㆍESS(Energy Storage System) 컨테이너용 컬러강판 ㆍ건재용 저온경화(20℃↓) 컬러강판 ㆍ高마찰력 도금강판 ㆍ바이오매스 후처리제 적용 親환경 도금강판 ㆍ자동차 와이퍼用 도금강판 ㆍ2C2B 원가절감형 프린트 ㆍPrimer-less 가전 컬러 ㆍRoll to Roll Inkjet용 Ink 및 기초기술 개발 ㆍ전기차 모터커버用 도금강판 ㆍ건재용도금강판 일본 방화재료 불연 인증 |

||

| 2024년 | ㆍ냉장고 및 세탁기 공용 컬러강판 개발 ㆍ분체 도장 대체 질감형 컬러강판 '윈스톤(Winstone)' 개발 ㆍ친환경 수성 타입 보호필름 적용 컬러강판 개발 ㆍ친환경 Biomass Cr-Free 표면처리 ALZASTA 양산 ㆍ친환경 에너지 태양광 지지대用 厚도금 고강도 MACOSTA 개발 |

||

| ㈜포스코엠텍 | 2022년 |

ㆍData기반의 예측조업을 통한 Dross저감 및 생산성 향상 기술개발 ㆍ폐기물 再순환활용 기술개발 ㆍESG실천을 위한 온실가스 저감 기술로 생산성 향상 기술개발 |

|

| 2023년 | ㆍ알루미늄 부산물의 철강부원료 활용 기술개발 ㆍ알루미늄 용탕 상부 드로스 두께측정 장치 및 시스템 개발 ㆍ철강코일 필름랩핑기 개발 완료 ㆍ코일포장 협소공간 라벨부착기 개발 완료 ㆍ내주링/단면측판 부착기 컨셉개발 ㆍ용융 알루미늄 내 불순물 제어기술 개발 ㆍ도금용 알루미늄재 제조기술개발 ㆍ알루미늄 합금 제조 기술 연구 ㆍ알루미늄 제련 부산물 활용 제강 부원료 개발 연구 |

||

| 2024년 | ㆍ알루미늄 불순물 제어기술 개발 ㆍ알루미늄 부산물의 재순환 활용 기술개발 ㆍ사용후 스크랩 재활용기반 신지금급 알루미늄 합금 소재화 기술개발 (정부출연과제) ㆍ금속부산물을 활용한 탄소저감형 Mn, Si, Cr, Ni 함유 다원계 합금철개발 (정부출연과제) ㆍ내주링부착기 기술개발 ㆍ판지 외보호판부착기 기술개발 ㆍ하이브리드 결속유닛 기술개발 |

||

| 친환경 인프라 |

㈜포스코 모빌리티솔루션 |

2022년 | ㆍ초극박 Shim ring用 STS 316L 0.010㎜ 품질 및 양산 승인 ㆍ초극박 Rupture disk用 STS 316L 0.010㎜ 품질 승인 ㆍ초극박 Shim plate用 STS 304 0.02, 0.03, 0.05㎜ 품질 및 양산 승인 ㆍ티타늄 G1 0.15㎜(양식기 클래드용), 0.1㎜(연료전지 분리판) 품질 및 양산 승인 ㆍLG Display向 88" OLED TV Encap. 용도 STS 430 0.100㎜ 품질 및 양산승인 ㆍ현대차 총괄기관 "수소전기차용 차세대 연료전지 시스템개발 과제" 3차년도 개발 - 티타늄 적용 다공판 금형 테스트(~'22.03) - 다공성형체 성능 향상을 위한 테스트(에칭 형상 테스트) (~'22.06) ㆍDMI向 New Anode(AR2) 제품 유로 성형 깊이 확보 - 기존 높이 0.20mm → 0.30mm 적용 성형성 검증 테스트(~'22.03) - 유로 깊이 0.35mm 적용 성형성 검증 테스트(~'22.06) ㆍDMI向 470FC 박판 성형 TEST - 기존 0.05mm → 0.04mm 적용 성형성 검증 및 테스트(~'22.03) - 40㎛ 적용 유로 0.35 형성성 검증 및 테스트(~'22.06) |

| 2023년 | ㆍ유럽向 고강도 301 Extra Hard 0.6㎜ 품질 인증('23.1분기) ㆍ자동차 연료분사 인젝션 430J1L 1.85㎜ 품질 인증('23.1분기) ㆍ3차년도('22년) "경량화 대체 소재 기반 고성능 분리판 개발" 감사보고서 등록 완료('23.1분기) ㆍ[KEIT] 수소차용 차세대연료전지시스템 기술개발사업 2단계 협약 완료('23.1분기) ㆍ전기전자 PCB 기판용 Metal Mask 304 Stress Relief재 0.12mm 품질 인증('23.2분기) ㆍ4차년도('23년) "경량화 대체 소재 기반 고성능 분리판 개발" Kick-off 진행 후 과제 진행('23.2분기) ㆍ4차년도('23년) "경량화 대체 소재 기반 고성능 분리판 개발" 사업계획서 최종 제출('23.2분기) ㆍ일렉트로룩스向 냉장고도어용 430 PP 0.6㎜ 품질 인증 ('23년 3분기) ㆍTi(티타늄) 연료전지 금속분리판 다공체 1차분(600매) 생산 완료('23년 3분기) ㆍHEV/PHEV 로터코아 적용 원가 절감형 에폭시 몰딩재 개발 : 기존 적용 몰딩재非 30% 원가절감형 에폭시 적용으로 후공정 몰딩비용 절감('23년 3분기) ㆍEMFree 접착제 도포 개선기술 실증설비 개발 (스크린 도포) ('23년 3분기) ㆍSB材 금형내 경화/분리기술 개발실증 : HEV 차종에 대한 2차 TEST 진행완료, 4분기까지 보완완료 후 '24년도 EV차종 적용 TEST 진행('23년 3분기) ㆍLG Display向 83" OLED TV Encap. 용도 STS 430 0.080㎜ 품질 및 양산승인 ('23년 4분기) ㆍTESLA 벤치마킹 CFRP 와인딩 RT ASSY 개발 - 고속회전시험(버스트 시험) 진행을 통한 성능평가 진행 ('23년 4분기) ㆍSB材 금형내 경화/분리기술 개발실증 : 4분기 시험에서 금형外 분리지 공급장치 개선안 도출, '24년 개선품 적용('23년 4분기) ㆍ회전자 텝수 측정공법 개발 : 컨셉개발 완료 후 24년도 1분기 실증품 제작진행 JG EV 양산 PROTO 타입개발('23년 4분기) ㆍSRA 열처리 코어 개발 : 저품질 전기강판의 자속밀도 향상을 위한 코어 열처리 기술평가('23년 4분기) |

||

| 2024년 | ㆍLG Display向 77" OLED TV Encap. 용도 STS 430 0.080㎜ 품질 및 양산승인 ㆍGM向 벨로우즈용 ASTM 904L 0.15㎜ 품질 및 양산승인 ㆍ고내열 원가절감형 중온/상온 접착제 개발 ㆍ축방향 코어 금형 TO 진행 중 : NO材 GO材 복합소재 적용 ㆍ0.025mm 극박재 아몰퍼스 강판 시제코어 개발 ㆍ모터코어 효율향상을 위한 비자성 브릿지 화학처리 공법개발 |

||

| ㈜포스코이앤씨 | 2022년 | ㆍ재료비 10% 절감을 위한 제철부산물 활용 주면고정액 혼화제/혼화재 기술 개발('21.08~'22.02) ㆍ고강도 강재(SHT460, STG800)를 이용한 어스앵커 1열 띠장 공법 개발('20.12~'22.03) ㆍ막 여과 공정 최적화를 위한 AI 운영 알고리즘 개발('21.02~'22.02) ㆍ3D스캐너 및 디지털 시공관리를 이용한 사장교 정착구 시공 오차 최소화('21.02~'22.03) ㆍBig Data 기반 더샵 거주자 패턴분석을 통한 에너지절감형 스마트홈 기술 개발('21.06~'22.05) ㆍ제로에너지 공동주택 구현 패키지 기술 개발('20.05~'22.05) ㆍPosCOL 및 사선형 수직 내다이어프램 활용 탑다운공법 건설신기술 추진('21.02~'22.06) ㆍ수상 태양광 구조물 설계기술 개발('21.06~'22.06) ㆍPJT 초기 공사 계획 지원을 위한 POS-VCon3D 고도화('21.10~'22.07) ㆍSP-록볼트 인발시험 관리 프로세스 정립('22.02~'22.09) ㆍ스마트폰 활용 안전계측 가능 말뚝 관입량 계측 시스템 개발('22.03~'22.09) ㆍ건설현장 비산먼지 저감 기술 개발('19.01~'22.12) ㆍ3차원 경로기반 드론 원격관제 시스템 개발('22.03~'22.11) ㆍ제로에너지빌딩 태양광 패널 배치 시스템 시뮬레이션 S/W 개발('22.04~'22.12) |

|

| 2023년 | ㆍLNG Tank 콘크리트 최적 배합 성능 검증('22.10~'23.02) ㆍ옥내 저탄장 공사비 절감을 위한 환기설비 일체화 기술 개발('21.09~'23.03) ㆍ중대재해 예방을 위한 Smart Safety 플랫폼 기능 확대('22.04~'23.02) ㆍLNG탱크 BIM기반 4D 공정 및 안전관리 시각화 기술개발('22.05~'23.04) ㆍ공동주택 지하주차장 공기단축을 위한 하이브리드 Prefab. 기술개발('22.05~'23.04) ㆍ공동주택 리모델링 특화 지하층 골조 역타공법 기술개발('22.05~'23.05) ㆍBattery Grade(순도99%이상) 수산화리튬 정제를 위한 염호리튬 Conventional 공정 수리모델 개발 ('23.03 ~'23.09) ㆍ철근 대체 G-FRP 보강근 성능개선 및 PC 적용 연구('22.07~'23.09) ㆍ리모델링 PJT 친환경성 검증을 위한 에너지 효율 성능 및 LC-CO2 평가('23.05~'23.09) ㆍ포스코型 해상풍력 부유체 기획 연구('23.07~'23.10) ㆍ콘크리트 양생온도센서 활용 공동주택 골조 안전/품질/진도 통합관리 시스템 구축('23.05~'23.11) ㆍ고순도 니켈 정제를 위한 추출률 97%이상 용매추출 공정모델 확보 및 설계 가이드라인 구축 ('23.03~'23.10) ㆍ토공 직영 공사 효율화를 위한 건설장비 관제시스템 활용 및 생산성 분석('23.01~'23.10) ㆍ로봇활용 Smart Home 신규 서비스 개발('23.01~'23.10) ㆍ스마트 건설기술 활용 강재 주탑 실시간 형상관리 및 가설CE 기술개발('22.10~'23.10) |

||

| 2024년 | ㆍ구형 액화수소 저장탱크 상용화를 위한 설계 기술 개발('23.05~'24.02) ㆍ아진공 강재튜브 인프라 기획 연구('23.04~'24.02) ㆍ내구성 기준 강화 대응 탄산화 저항성을 갖는 외벽 도료 개발('23.03~'24.01) ㆍ드론활용 AI 균열관리 솔루션 개발('22.12~'24.01) |

||

| ㈜포스코에이앤씨 건축사사무소 |

2022년 | ㆍ방수구조를 포함하는 모듈러 건축물(등록번호 : 10-2419739) | |

| 2023년 | ㆍ패널마감구조체(등록번호 : 10-2498775) | ||

| ㈜포스코디엑스 | 2022년 | ㆍHMI 버전업 2차 ㆍCREDEX V1.8 고도화 개발 ㆍA.WORKS v2.3 개발 ㆍSmart안전관제 플랫폼 클라우드 구축 ㆍA.WORKS v3.0 개발 ㆍHMI v1.3 안정화와 v1.6 출시 ㆍ디지털트윈 시각화 기술개발 ㆍAI, BigData 모델관리 기술개발 ㆍ압연기 모델링 및 제어기술(AGC, ASC)고도화 ㆍSmart Logistics를 위한 딥러닝 기반 형상인식 솔루션 개발 ㆍAnomaly Detection 현장적용 고도화 기술개발 ㆍ분석 개발 생산성 향상을 위한 절차 표준화 및 AutoML 기술 확보 |

|

| 2023년 | ㆍAI 모델 자산화를 위한 MLOps 체계 수립 및 기술검증 ㆍ압연기 모델링 및 제어기술 개발 ㆍ제조사 AI 생산 최적화 요소기술 개발 ㆍHMI 고기능성 경량화 ㆍ에너지 Digital Twin 구축 ㆍ철강 Digital Twin 시뮬레이션 요소기술 개발 ㆍ공간 인식을 위한 3차원 형상추정 기술개발 ㆍ산업 이송장치 설비 건전성확보 현장적용 기술개발 ㆍ데이터 기반 슬라브 야드 최적화 기술 개발 ㆍ현장 안전 강화를 위한 3D 객체 탐지 기술 확보 ㆍPosMaster AI 통합환경 구축 및 AI 모델별 제품화 ㆍAnomaly Detection 현장 적용 고도화 기술개발 ㆍPilot을 통한 디지털 트윈 시뮬레이션 요소기술 개발 ㆍ제조물류 사업을 위한 ACS(AGV Control System) 기술개발 |

||

| 2024년 | ㆍ선재 제품 크레인 무인화 기술 확보 ㆍCB Sorter 제어 솔루션 기술 개발 ㆍDigital Twin PosPLOT 고도화 Pilot ㆍ설비 건전성 시뮬레이션 기술 고도화 ㆍ철강 제조 에너지 Digital Twin 구축 |

||

| 친환경 미래소재 부문 |

㈜포스코퓨처엠 | 2022년 |

ㆍGen.3 EV용 Ni 86% NCMA 양극소재 개발 ㆍGen.3 EV용 Ni 86% 단결정 양극소재 개발 ㆍxEV용 고출력 미립 천연흑연 음극재 개발 ㆍ석탄원료 기반 활성탄 제조기술 연구 |

| 2023년 | ㆍUltium 向 Ni 86% NCMA 양극소재 부품승인 ㆍNi 90% 고용량 High Ni NCMA 양산개발 완료 ㆍUltium 向 인조흑연 양산공정 개발 및 부품승인 ㆍ제조조건에 따른 활성탄소 기공형성 연구 ㆍ탄소중립 제철조업 대응 내화물 개발 |

||

| 기타부문 | 포스코홀딩스㈜ | 2022년 | ㆍ고로 풍량자동제어 시스템 개발 ㆍ압연기 스마트 설비이상 예지 기술개발 ㆍLow Co 장수명 NCMA 개발 ㆍ황화물계 고체전해질 성능 확보위한 소성 반응 해석 ㆍ암모니아 기반 수소추출 통합공정 개발 |

| 2023년 |

ㆍ리튬메탈 장수명 제품개발 ㆍLiB 건식리사이클링 설계기술 개발 ㆍ주문/생산 연계 최적 판매물류 예측모델 개발 ㆍ수소추출을 위한 고효율 촉매 개발 |

||

| 2024년 |

ㆍ소성로에서 암모니아 부분개질 포함한 혼소 기반 기술 개발 ㆍ기사 검색 요약 AI에이전트 개발 |

7. 기타 참고사항

지주회사(持株會社, Holding Company)란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 법적기준 이상으로 해당회사의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다.

지주회사 제도는 지배구조의 투명성을 제고하고 경영의 효율성을 강화함으로써 주주가치를 높이고, 독립적인 자율경영 및 합리적인 성과평가 시스템 구축을 용이하게 함으로써 책임 경영체제를 정착시키며, 사업부문별 특성에 적합한 의사결정 체제 확립과 경영 자원의 효율적 배분을 통해 사업 경쟁력을 강화하여 자회사 및 관계회사들의성장 잠재력을 확보하고 경영위험을 최소화 할 수 있는 장점이 있습니다.

한편, 지주회사인 포스코홀딩스의 주요 수입은 배당금 수익, 브랜드사용료 및 임대료등으로 구성되어 있어 자회사를 포함한 관계회사에 대한 의존도가 높습니다. 이로 인해 향후 자회사 및 관계회사들의 실적이 악화될 경우 지주회사의 실적 또한 악화될 수 있습니다. 독점규제 및 공정거래에 관한 법률에서는 지주회사의 행위제한 요건을 열거하였으며 이를 위반할 경우 공정거래위원회로부터 독점규제 및 공정거래에 관한법률 제38조 제3항에 따라 과징금을 부과 받을 수 있으며, 동법 제124조 및 제128조에 의한 벌칙을 부과 받을 수 있습니다.

※ 기타부문 중 포스코홀딩스는 사업의 특성상 산업의 특성, 국내외 시장여건,

경쟁력 등의 기술이 곤란하여 기재를 생략하였습니다.

| 가. 사업부문별 요약 재무현황 |

(단위 : 백만원) |

| 사업부문 | 제57기(당기) 1분기 | 제56기(전기) | 제55기(전전기) | |||||||||||||||

| 자산 | 매출 | 영업이익 | 자산 | 매출 | 영업이익 | 자산 | 매출 | 영업이익 | ||||||||||

| 철강부문 | 66,976,525 | 41% | 15,444,214 | 49% | 339,059 | 23% | 66,223,883 | 41% | 63,538,698 | 50% | 2,556,779 | 51% | 66,142,921 | 43% | 70,649,647 | 50% | 3,236,220 | 56% |

| 친환경인프라(무역부문) | 20,074,210 | 12% | 10,525,644 | 33% | 256,134 | 17% | 19,628,407 | 12% | 42,943,752 | 34% | 1,133,512 | 22% | 15,693,605 | 10% | 49,589,760 | 35% | 872,279 | 15% |

| 친환경인프라(건설부문) | 9,837,491 | 6% | 2,534,963 | 8% | 33,465 | 2% | 9,629,536 | 6% | 10,267,503 | 8% | 197,352 | 4% | 8,876,375 | 6% | 8,885,491 | 6% | 293,344 | 5% |

| 친환경인프라(물류 등 부문) | 2,648,018 | 2% | 1,092,006 | 3% | 49,952 | 3% | 2,476,842 | 2% | 3,945,953 | 3% | 202,010 | 4% | 6,590,675 | 4% | 7,425,508 | 5% | 377,919 | 7% |

| 친환경미래소재부문 | 12,185,466 | 7% | 1,156,142 | 4% | 6,435 | 1% | 10,909,515 | 7% | 4,821,886 | 4% | (161,334) | -3% | 6,652,469 | 4% | 3,388,760 | 3% | 143,452 | 2% |

| 기타부문 | 53,110,077 | 32% | 923,695 | 3% | 812,640 | 54% | 52,273,425 | 32% | 1,562,214 | 1% | 1,106,332 | 22% | 51,737,087 | 33% | 1,169,536 | 1% | 843,682 | 15% |

| 합계 | 164,831,787 | 100% | 31,676,664 | 100% | 1,497,685 | 100% | 161,141,608 | 100% | 127,080,006 | 100% | 5,034,651 | 100% | 155,693,132 | 100% | 141,108,702 | 100% | 5,766,896 | 100% |

* 사업부문간 내부거래를 포함한 단순합계 기준으로 작성되었습니다.

* 포스코에너지가 '23.1월부로 포스코인터내셔널에 흡수합병됨에 따라 합병 이전

포스코에너지 실적은 친환경인프라(물류 등 부문)에 합산되었습니다.

나. 사업부문별 현황 및 영업개황

[철강부문]

■ 포스코

포스코는 열연, 냉연, 스테인리스 등 철강재를 단일 사업장 규모로 세계 최대 규모인 포항제철소와 광양제철소에서 생산하고 있습니다.

(가) 산업의 특성

철강산업은 대한민국 경제발전에 중추적인 역할을 수행해 온 대표적인 기간산업

(Key industry)입니다. 철강은 자동차, 조선, 가전, 건설 등 다양한 제조 분야에 사용되는 기초 소재로 활용되며, 그 특성상 전방 산업과의 밀접한 연관성을 가지고 있습니다.

(나) 산업의 성장성

'23년 누계 전세계 조강생산량은 긴축 지속에 따른 선진국 경기 부진과 중국 부동산 시장침체에도 불구하고 인도 등 신흥국의 견조한 수요로 전년 대비 증가하였습니다.

<세계 조강생산 추이>

| (단위 : 백만톤) |

|

|

2024년 1분기 |

2023년 |

2022년 |

|

세 계 |

469 |

1,850 |

1,832 |

|

한 국 |

16 (3.5%) |

67 (3.6%) |

66 (3.6%) |

* 자료원 : world steel association (www.worldsteel.org, 세계 조강 생산 기준)

(다) 경기변동의 특성

철강산업은 경기 순환 주기 및 수요 산업의 업황 등락에 영향을 받고 있습니다. 따라서 철강수요는 실물 경기 동향과도 관련이 있으며, 주요 수요처인 조선, 자동차, 가전, 건설 등 전방 산업의 업황에 의해 강재 수요가 증감될 수 있습니다.

(라) 경쟁요소

철강산업은 자본 및 기술집약적 산업으로서 막대한 초기 투자를 필요로 하는 장치 산업입니다. 철강 업체들은 규모의 경제를 통한 생산원가 절감 및 가격 경쟁력 확보에 집중하고 있습니다.

한편, 미/구주를 중심으로 자국 철강 산업을 보호하기 위한 보호무역주의가 심화되고 있고, 세계적으로 저탄소에 대한 요구가 가속화되고 있습니다. 당사는 수입재를 방어하고 국내 시장 점유율 확대에 주력하는 한편 저탄소 친환경 제품을 개발ㆍ확대하는 등 시장과 수요산업의 요구에 대응하기 위해 주력하고 있습니다.

(마) 관련법령 또는 정부의 규제 등

전 세계적으로 탄소 중립에 대한 각국의 협력 체계가 강화 됨에 따라 철강산업에 대한 환경 규제가 심화되고 있으며, 당사는 이에 대응하여 환경 오염 저감을 위한 설비투자를 지속적으로 실시해왔습니다. 친환경 철강제조법인 파이넥스 공법을 세계 최초로 상용화하였고, 수소환원제철 기술 개발에 착수하는 등 저탄소 녹색성장이라는 미래의 환경 변화에 적극 대응 해나가고 있습니다.

(바) 포스코의 현황

1) 영업개황