|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 34 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 5 월 16 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | SK 주식회사 |

| 대 표 이 사 : | 최 태 원, 장 용 호 |

| 본 점 소 재 지 : | 서울특별시 종로구 종로 26 |

| (전 화) 02-2121-5114 | |

| (홈페이지) https://sk-inc.com | |

| 작 성 책 임 자 : | (직 책) 재무전략담당 (성 명) 권 병 돈 |

| (전 화) 02-2121-5114 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 15 | - | 1 | 14 | 14 |

| 비상장 | 701 | 12 | 29 | 684 | 193 |

| 합계 | 716 | 12 | 30 | 698 | 207 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

* '주요 종속회사' 판단 기준은 공시서류작성기준일 현재 아래의 어느 하나에 해당하는 경우 해당

(1) 최근사업연도말 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

(2) 최근사업연도말 자산총액이 750억원 이상인 종속회사

** 해외법인의 경우 비상장으로 분류

*** 기초는 2024년 1월 1일 기준이며, 기말은 2024년 3월 31일 기준임

**** 당기 상장 종속회사 수 감소는 SK렌터카의 상장폐지(2024.01.31)에 따른 영향 임

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

에어플러스엔지니어링㈜ | 신규설립 |

| 리뉴로지스인더㈜ | 신규설립 | |

| 에스케이엔텀㈜ | 신규설립 | |

| 미래테크㈜ | 신규설립 | |

| KCE MI 6, LLC | 신규설립 | |

| Planeta Pte. Ltd. | 신규설립 | |

| Hico GP I, LLC | 신규설립 | |

| Hico Ventures I, L.P. | 신규설립 | |

| Bow-Hico Silicon Valley Fund, LP | 신규설립 | |

| Hico Management LLC | 신규설립 | |

| SG Vina Company Limited | 신규취득 | |

| 연결 제외 |

㈜초포태양광 | 연결실체 내 흡수합병 |

| ㈜티에스에너지2호 | 연결실체 내 흡수합병 | |

| ㈜티에스에너지10호 | 연결실체 내 흡수합병 | |

| ㈜티에스에너지17호 | 연결실체 내 흡수합병 | |

| ㈜티에스에너지20호 | 연결실체 내 흡수합병 | |

| ㈜티에스에너지21호 | 연결실체 내 흡수합병 | |

| ㈜티에스에너지29호 | 연결실체 내 흡수합병 | |

| ㈜개화에너지 | 연결실체 내 흡수합병 | |

| Atom Oneline LLC | 연결실체 내 흡수합병 | |

| Atom Power Group LLC | 연결실체 내 흡수합병 | |

| Atom Solid State Technologies | 연결실체 내 흡수합병 | |

| SK China Real Estate Co., Limited | 청산 | |

| ㈜검바위솔라 | 매각 | |

| ㈜니켈 | 매각 | |

| ㈜솔라오션 | 매각 | |

| ㈜티에스에너지5호 | 매각 | |

| ㈜탑선태양광2호 | 매각 | |

| ㈜티에스에너지15호 | 매각 | |

| ㈜티에스에너지 | 매각 | |

| 에스케이피유코어㈜ | 매각 | |

| 우리화인켐㈜ | 매각 | |

| Enpulse Shanghai Co., Ltd. | 매각 | |

| SKC (Nantong) PU Specialty Co., Ltd | 매각 | |

| Enpulse Taiwan Co., Ltd. | 매각 | |

| SK pucore Europe sp. z o.o. | 매각 | |

| SK pucore USA Inc | 매각 | |

| SK pucore Mexico, S. de R.L. de C.V. | 매각 | |

| SK pucore India Pvt. Ltd. | 매각 | |

| SK pucore RUS LLC | 매각 |

(3) 국내 상장 종속회사 수

연결실체 내의 당사를 포함한 상장회사는 아래와 같습니다.

| 구분 | 회사명 | 법인등록번호 |

|---|---|---|

| 당사 | SK㈜ | 110111-0769583 |

| 상장사(14) | SK이노베이션㈜ | 110111-3710385 |

| SK텔레콤㈜ | 110111-0371346 | |

| SK스퀘어㈜ | 110111-8077821 | |

| SK네트웍스㈜ | 130111-0005199 | |

| SKC㈜ | 130111-0001585 | |

| SK위탁관리부동산투자회사㈜ | 110111-7815446 | |

| SK시그넷㈜ (舊, ㈜시그넷이브이) | 205811-0018148 | |

| SK바이오팜㈜ | 110111-4570720 | |

| ㈜드림어스컴퍼니 | 110111-1637383 | |

| 인크로스㈜ | 110111-3734955 | |

| SK아이이테크놀로지㈜ | 110111-7064217 | |

| SK오션플랜트㈜ (舊, 삼강M&T㈜) | 191311-0003485 | |

| ㈜탑선 | 160111-0248652 | |

| ㈜아이에스시 | 131111-0057876 |

1) SK㈜, SK이노베이션㈜, SK텔레콤㈜, SK스퀘어㈜, SK네트웍스㈜, SKC㈜, SK위탁관리부동산투자회사㈜, SK바이오팜㈜, SK아이이테크놀로지㈜, SK오션플랜트㈜ (舊, 삼강M&T㈜) 이상 10개사는 유가증권시장에 상장되어 있으며, ㈜드림어스컴퍼니, 인크로스㈜, ㈜아이에스시 이상 3개사는 코스닥 시장, SK시그넷㈜ (舊, ㈜시그넷이브이), ㈜탑선 이상 2개사는 코넥스 시장에 상장되어 있음

2) SK렌터카는 '24.1.31일자로 상장 폐지되었음

나. 회사의 법적ㆍ상업적 명칭

: 에스케이주식회사 (영문명 : SK Inc.)

※ 당사는 2015년 8월 3일 (합병 등기일) (舊) SK 주식회사를 흡수합병하였으며,

사명을 SK 주식회사로 변경하였습니다. 이후, 2021년 3월 29일 정기주주총회

결의를 통해 영문 사명을 SK Holdings Co., Ltd에서 SK Inc.로 변경하였습니다.

다. 설립일자

: 1991년 4월 13일

라. 본사의 주소, 전화번호, 홈페이지 주소

(1) 주소 : 서울특별시 종로구 종로 26

(2) 전화번호 : 02-2121-5114

(3) 홈페이지 : https://www.sk-inc.com/

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

(1) 당사 사업의 내용

SK 주식회사는 지속적인 사업 포트폴리오 혁신과 미래 성장동력을 발굴 및 육성하는'투자부문'(舊, 지주부문)과 Digital 기술을 기반으로 종합 IT 서비스 사업 등을 영위하는 '사업부문'으로 구분되어 있습니다. 투자부문의 영업수익은 종속회사와 기타 투자사로부터 수취하는 배당수익 및 브랜드 사용수익 등으로 구성되어 있으며, 2024년 1분기말 현재 별도 재무제표 기준 총 영업수익은 1조 2,369억원이며, 이 중 투자부문의 영업수익은 6,384억원(51.6%) 입니다. 사업부문의 영업수익은 Digital기술을 활용한 국/내외 IT서비스 재화/용역 공급 등에 기반하며, 별도 재무제표 기준 사업부문의 영업수익은 5,985억원(48.4%) 입니다. 당사는 SK그룹의 지주회사로서, 2024년 1분기말 현재 당사의 연결대상 종속회사는 SK이노베이션, SK텔레콤, SK스퀘어, SK네트웍스 등 총 698개사 입니다. 기타 상세한 내용은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하여 주시기 바랍니다.

(2) 회사가 영위하는 목적사업(정관)

| 목 적 사 업 |

|---|

| 1. 자회사의 주식 또는 지분을 취득ㆍ소유함으로써 자회사의 제반 사업내용을 지배ㆍ 경영지도ㆍ정리ㆍ육성하는 지주사업 2. 브랜드, 상표권 등의 지적재산권의 관리 및 라이센스업 3. 건설업과 부동산 매매 및 임대업 3의 2. 주택건설사업 및 국내외 부동산의 개발, 투자, 자문, 운용업 3의 3. 마리나항만시설의 설치, 운영, 관리 및 이에 수반되는 부대사업 4. 국내외 자원의 탐사, 채취, 개발사업 5. 수출입대행업, 무역대리업을 포함한 수출입사업 6. 시장조사, 경영자문 및 컨설팅업 7. 신기술사업 관련 투자, 관리, 운영사업 및 창업지원사업 8. 운송, 보관, 하역 및 이와 관련된 정보, 서비스를 제공하는 물류관련 사업 9. 의약 및 생명과학 관련 사업 10. 자회사 등과 상품 또는 용역의 공동개발ㆍ판매 및 설비ㆍ전산시스템의 공동활용 등을 위한 사무지원 사업 11. 정보처리 내지 정보통신기술을 이용한 정보의 조사용역, 생산, 판매, 유통, 컨설팅, 교육, 수출사업 및 이에 필요한 소재, 기기설비의 제공 12. 정보통신사업 및 뉴미디어사업과 관련된 연구, 기술개발, 수출, 수입, 제조, 유통사업 13. 환경관련 사업 14. 회사가 보유하고 있는 지식ㆍ정보 등 무형자산의 판매 및 용역사업 15. 전기통신업 16. 컴퓨터프로그래밍, 시스템 통합 및 관리업 17. 정보서비스업 18. 소프트웨어 개발 및 공급업 19. 콘텐츠 제작, 유통, 이용 및 관련 부대사업 20. 서적, 잡지, 기타 인쇄물 출판업 21. 전기장비, 전자부품, 컴퓨터, 영상, 음향 및 통신장비 제조업 22. 전기, 가스공급업 등 에너지사업 23. 전기공사업, 정보통신공사업 및 소방시설공사업 등 소방시설업 24. 토목건축공사업, 산업·환경설비공사업 등 종합시공업 25. 통신판매업, 전자상거래업, 도ㆍ소매업 및 상품중개업을 포함한 각종 판매 유통사업 26. 등록번호판발급대행, 검사대행, 지정정비사업 및 자동차관리사업 27. 전자지급결제대행업 등 전자금융업 28. 보험대리점 영업 29. 시설대여업 30. 자동차대여사업 31. 여론조사업 32. 연구개발업 33. 경영컨설팅업 34. 광고대행업을 포함한 광고업 35. 교육서비스업 36. 경비 및 보안시스템 서비스업 37. 검사, 측정 및 분석업 38. 기계.장비 제조업 및 임대업 39. 기타 위 각호에 부대되는 생산·판매 및 유통·컨설팅·교육·수출입 등 제반 사업 일체 |

(3) 주요 자회사가 영위하는 주요 목적사업

| 자회사 | 주요 목적사업 |

|---|---|

| SK이노베이션㈜ | 지주사업 및 석유/ 화학/ 배터리 관련 사업 |

| SK텔레콤㈜ | 정보통신사업 |

| SK스퀘어㈜ | 지주사업 |

| SK네트웍스㈜ | 상사, 에너지 및 정보통신 유통, 렌터카 및 가전렌탈 사업 |

| SKC㈜ | 지주사업 및 2차전지 소재사업, 화학사업, 반도체 소재 사업 |

| SK에코플랜트㈜ | 환경사업, 에너지사업, 솔루션사업 |

| SK E&S㈜ | 가스사 소유 및 복합화력발전 사업 |

| SK바이오팜㈜ | 신약개발사업 |

| SK Pharmteco, Inc. | 의약품 중간체 제조업 |

| SK실트론㈜ | 전자산업용 규소박판 제조업 |

| SK스페셜티㈜ (舊, SK머티리얼즈㈜) |

특수가스 제조 및 판매 |

| 에스케이머티리얼즈 에어플러스㈜ |

산업가스 제조 및 판매 |

| 에스케이트리켐㈜ | 프리커서 제조 및 판매 |

| 에스케이레조낙㈜ (舊, 에스케이쇼와덴코㈜) |

특수가스 제조 및 판매 |

| 에스케이머티리얼즈 그룹포틴㈜ |

배터리 소재 제조 및 판매업 |

| 에스케이위탁관리 부동산투자회사㈜ |

부동산임대업 |

| SK시그넷㈜ (舊, ㈜시그넷이브이) |

전기자동차 충전시스템 설치 및 관련장비 제조, 판매업 |

| SK China Company, Ltd. | 컨설팅 및 투자 |

| SK임업㈜ | 조림사업, 조경사업, 복합임업사업 |

| ㈜휘찬 | 휴양콘도 운영업 |

| SK파워텍㈜ (舊, ㈜예스파워테크닉스) |

반도체 제조업 |

* 상세한 내용은 동 보고서 'Ⅱ. 사업의 내용'을 참조하여 주시기 바랍니다.

사. 신용평가에 관한 사항

|

평가일 |

평가대상 |

신용등급 |

평가회사 |

평가구분 |

|---|---|---|---|---|

| 2022.02.09 | 회사채 | AA+ | 한국기업평가 ( D~AAA ) 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) |

본평정 |

| 2022.05.24 | 기업어음 | A1 | 한국기업평가 (D~A1) | 본평정 |

| 2022.05.24 | 회사채 | AA+ | 한국기업평가 ( D~AAA ) | 본평정 |

| 2022.05.25 | 기업어음 | A1 | 한국신용평가 (D~A1) | 본평정 |

| 2022.05.25 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) | 본평정 |

| 2022.05.26 | 기업어음 | A1 | NICE신용평가 ( D~A1 ) | 본평정 |

| 2022.05.26 | 회사채 | AA+ | NICE신용평가 ( D~AAA ) | 본평정 |

| 2022.08.31 | 기업어음 | A1 | 한국기업평가 ( D~AAA ) | 정기평정 |

| 2022.08.31 | 회사채 | AA+ | 한국기업평가 ( D~AAA ) | 본평정 |

| 2022.09.01 | 기업어음 | A1 | 한국신용평가 ( D~AAA ) | 정기평정 |

| 2022.09.01 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) | 본평정 |

| 2022.09.02 | 기업어음 | A1 | NICE신용평가 ( D~AAA ) | 정기평정 |

| 2022.09.02 | 회사채 | AA+ | NICE신용평가 ( D~AAA ) | 본평정 |

| 2022.11.25 | 회사채 | AA+ | 한국기업평가 ( D~AAA ) 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) |

본평정 |

| 2023.02.14 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) 한국기업평가 ( D~AAA ) |

본평정 |

| 2023.05.17 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) 한국기업평가 ( D~AAA ) |

본평정 |

| 2023.05.17 | 기업어음 | A1 | NICE신용평가 ( D~A1 ) | 본평정 |

| 2023.08.29 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) 한국기업평가 ( D~AAA ) |

본평정 |

| 2023.08.29 | 기업어음 | A1 | 힌국기업평가 ( D~A1 ) 힌국신용평가 ( D~A1 ) |

정기평정 |

| 2023.08.31 | 기업어음 | A1 | NICE신용평가 ( D~A1 ) | 정기평정 |

| 2023.11.28 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) NICE신용평가 ( D~AAA ) 한국기업평가 ( D~AAA ) |

본평정 |

| 2024.02.16 | 회사채 | AA+ | 한국신용평가 ( D~AAA ) | 본평정 |

| 2024.02.19 | 회사채 | AA+ | NICE신용평가 ( D~AAA ) 한국기업평가 ( D~AAA ) |

본평정 |

[국내 신용등급 체계 및 등급정의]

| 구분 | 등급 | 등급 정의 |

|---|---|---|

| 회사채 | AAA | 원리금 지급능력이 최상급임 |

| AA+/AA/AA- | 원리금 지급능력이 매우 우수하지만, AAA의 채권보다는 다소 열위임 | |

| A+/A/A- | 원리금 지급능력은 우수하지만, 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 | |

| BBB+/BBB/BBB- | 원리금 지급능력은 양호하지만,상위등급에 비해서 경제여건 및 환경악화에 따른 장래 원리금의 지급능력이 저하될 가능성을 내포하고 있음 | |

| BB+/BB/BB- | 원리금 지급능력이 당장은 문제되지 않으나, 장래 안전에 대해서는 단언할 수 없는 투기적인 요소를 내포하고 있음 | |

| B+/B/B- | 원리금 지급능력이 결핍되어 투기적이며,불황시에 이자지급이확실하지 않음 | |

| CCC | 원리금 지급에 관하여 현재에도 불안요소가 있으며, 채무불이행의 위험이 커 매우 투기적임 | |

| CC | 상위등급에 비하여 불안요소가 더욱 큼 | |

| C | 채무불이행의 위험성이 높고, 원리금 상환능력이 없음 | |

| D | 상환 불능상태임 | |

| 기업어음 | A1 | 적기상환능력이 최상이며, 상환능력의 안정성 또한 최상임 |

| A2 | 적기상환능력이 우수하나, 그 안정성은 A1에 비해 다소 열위임 | |

| A3 | 적기상환능력이 양호하며, 그 안정성도 양호하나 A2에 비해 열위임 | |

| B | 적기상환능력은 적정시되나, 단기적 여건변화에 따라 그 안정성에 투기적인 요소가 내포되어 있음 | |

| C | 적기상환능력 및 안정성에 투기적인 요소가 큼 | |

| D | 상환 불능상태임 |

▷ 당사의 종속기업이 발행한 회사채 및 기업어음 등에 대한 신용등급 평가결과는

'Ⅲ. 재무에 관한 사항'의 '7. 증권의 발행을 통한 자금조달에 관한 사항'을 참조하시기 바랍니다.

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2009년 11월 11일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

최근 5사업연도 중 본점소재지의 변경 사항은 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 29일 | 정기주총 |

사외이사 김선희 |

사내이사 조대식 사외이사 이찬근 |

사외이사 하금열 |

| 2022년 03월 29일 | 정기주총 | - | 사내이사 최태원 사외이사 염재호 사외이사 김병호 |

- |

| 2022년 12월 31일 | - | - | - | 대표이사 박성하 (사임) |

| 2023년 03월 29일 | 정기주총 | 사내이사 이성형 사외이사 박현주 (PAK HYUNJU HELEN) |

대표이사 장동현 | 사외이사 장용석 (임기만료) |

| 2024년 03월 27일 | 정기주총 | 대표이사 장용호 사외이사 윤치원 |

사외이사 김선희 | 대표이사 장동현 (사임) 사내이사 조대식 (임기만료) 사외이사 이찬근 (임기만료) |

* 2024년 3월 27일 주주총회에서 신규 선임된 장용호 사내이사가 당일 이사회를 통해 대표이사로 선임 됨

다. 최대주주의 변동

최근 5사업연도 중 최대주주의 변동은 없으며 최대주주의 지분변동 내용은 아래를 참고하시기 바랍니다.

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주, %) |

| 변동일 | 최대주주명 | 소유주식수 | 지분율 | 변동원인 | 비 고 |

|---|---|---|---|---|---|

| 2021년 12월 09일 | 최태원 | 12,975,472 | 17.50 | 舊, SK머티리얼즈주식회사 합병 | 총발행주식수 증가에 따른 지분율 하락 |

| 2023년 04월 05일 | 최태원 | 12,975,472 | 17.73 | 신탁계약으로 취득한 자기주식 소각 |

총발행주식수 감소에 따른 지분율 증가 |

* 상기 지분율은 보통주 기준임

** 최대주주 및 특수관계인의 지분변동에 대한 사항은 'VII. 주주에 관한 사항' 참조

라. 상호의 변경

최근 5사업연도 중 해당사항 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 5사업연도 중 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

(1) SK머티리얼즈(주) 흡수합병

당사는 2021년 12월 舊, SK머티리얼즈주식회사의 지주사업 부문을 흡수합병하였습니다. (舊, SK머티리얼즈주식회사는 2021년 12월 1일을 분할기일로 하여 특수 가스 등 사업부문 일체를 물적분할하여 新, SK머티리얼즈주식회사를 신설하였습니다.) 본 합병계약은 상법 제527조의3 규정에 의한 소규모합병 방식으로, 합병승인 주주총회 갈음 이사회 승인은 2021년 10월 29일에 완료되었으며, 2021년 12월 9일을 등기일로 관련 절차를 완료하였습니다. 이를 통해 당사는 그룹의 핵심 사업인 첨단소재 분야 보유 Portfolio간 시너지 창출 및 배터리/차세대 디스플레이/친환경 소재 등 새로운 성장기반 구축을 기대하고 있습니다.

본 합병과 관련한 보다 상세한 내용은 전자공시시스템 Dart (http://dart.fss.or.kr)에양사가 제출한 아래 공시 서류를 참고하시기 바랍니다.

| 제출공시 | SK 주식회사 (합병 존속회사) |

(舊)SK머티리얼즈 주식회사 (합병 소멸회사) |

|---|---|---|

| 주요사항보고서 (합병결정) | 2021년 08월 20일 2021년 12월 07일 |

2021년 08월 20일 2021년 12월 07일 |

| 증권신고서 (합병) | 2021년 08월 23일 2021년 09월 01일 |

본 합병에 따른 합병신주 발행에 관한 증권신고서는 존속회사인 SK주식회사에서 제출 |

| 임시주주총회 소집결의 | 소규모합병으로 해당없음 | 2021년 08월 20일 |

| 임시주주총회 소집공고 | 소규모합병으로 해당없음 | 2021년 10월 14일 |

| 참고서류 | 소규모합병으로 해당없음 | 2021년 10월 14일 |

| 임시주주총회 결과 | 소규모합병으로 해당없음 | 2021년 10월 29일 |

| 기타경영사항(자율공시) * 소규모합병승인 이사회 결의 (주주총회갈음) 결과 보고 |

2021년 10월 29일 | 주총승인사항으로 해당없음 |

| 증권발행실적보고서 (합병) | 2021년 12월 09일 | 본 합병완료에 따른 증권발행실적보고서는 존속회사인 SK주식회사에서 제출 |

* 기업공시서식 작성기준에 따라 최근 5사업연도에 해당하는 내용만 기재하였습니다.

사. 회사의 업종 또는 주된 사업의 변화

최근 5사업연도 중 해당사항 없습니다.

아. 그밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일 자 | 비 고 |

|---|---|

| 2020.06 | SK C&C와 SK(주) 합병 시 주식매수선택권 행사에 의해 취득한 자기주식의 법 상 처분 의무 이행 (처분일자: 2020.07.22 (매매일 기준), 처분주식: 보통주 2,546주 / 우선주 31주) |

| 2021.02 | Plug Power 社 지분 투자를 위하여 해외 자회사 (Plutus Capital NY, Inc.) 증자 참여 |

| 2021.03 | YPOSKESI, SAS 社 지분 투자를 위하여 해외 자회사 (SK Pharmteco Inc.) 증자 참여 |

| 2021.03 | 제30기 정기주주총회 정관 일부 변경 결의를 통해 영문 사명 변경(SK Inc.), '투자전문회사' 정체성 반영 |

| 2021.04 | 이사회 및 위원회 규정 제ㆍ개정을 통한 이사회 중심 책임경영 강화 |

| 2021.08 | SK머티리얼즈(주)와의 합병계약 승인 (SK머티리얼즈 주식회사의 사업부문은 물적분할하여 신설회사 SK머티리얼즈주식회사를 설립) |

| 2021.12 | 舊, SK머티리얼즈(주) 흡수합병 완료(합병기일: 2021.12.01), 보통주 발행주식총수 3,789,032주 증가 |

| 2022.03 | 이사회 전문성 및 역량측정 지표 BSM (Board Skills Matrix) 도입 |

| 2022.08 | 주주가치 제고를 위한 자기주식취득 신탁계약 체결 결정 (계약기간: 2022.08.31~2023.03.02, 계약금액: 2,000억원) |

| 2022.12 | 모건스탠리캐피털 인터내셔널(MSCI) ESG 경영평가 최고등급 'AAA' 등급 획득, 다우존스 지속가능경영지수(DJSI) Industry Leader 선정, 11년 연속 월드 지수 편입 |

| 2023.03 | 자기주식취득 신탁계약 해지 (기간 만료) (총 취득수량 : 951,000주) |

| 2023.04 | 신탁계약으로 취득한 자기주식 951,000주 소각 완료 |

| 2023.10 | 주주가치 제고를 위한 자기주식취득 신탁계약 체결 결정 (계약기간: 2023.11.01~2024.05.02, 계약금액: 1,200억원) |

| 2024.05 | 자기주식취득 신탁계약 해지 (기간 만료) (총 취득수량 : 695,626주) |

▷ 분기보고서 작성지침에 따라 주요 종속회사의 회사의 연혁은 기재하지 아니하였습니다. 기존의 내용은 2024.03.19 공시된 제 33기 사업보고서를 참고하시기 바랍니다.

3. 자본금 변동사항

[자본금 변동추이]

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 (2024년 1분기) |

제33기 (2023년말) |

제32기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 73,198,329 | 74,149,329 | 74,149,329 |

| 액면금액 | 200 | 200 | 200 | |

| 자본금 | 16,029,865,421 | 16,029,865,421 | 16,029,865,421 | |

| 우선주 | 발행주식총수 | 566,135 | 566,135 | 566,135 |

| 액면금액 | 200 | 200 | 200 | |

| 자본금 | 113,227,000 | 113,227,000 | 113,227,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 16,143,092,421 | 16,029,865,421 | 16,029,865,421 |

* 당사는 2021년 12월 1일을 합병기일로 하여 舊, SK머티리얼즈(주)를 흡수합병함에 따라 보통주 발행주식총수 3,789,032주가 증가하였습니다.

** 당사는 이사회 결의를 통해 2015년 4월 27일 자기주식 6,000,000주 및 2023년 4월 5일 신탁계약으로 취득한 자기주식 951,000주를 이익소각하였으며, 이에 따라 발행 보통주의 액면총액은 보통주자본금과 일치하지 않습니다.

*** 상기 우선주 외 기타 당사가 발행한 종류주식은 존재하지 않습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 의결권있는 주식 | 의결권없는 주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 400,000,000 | (주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 80,368,509 | 566,135 | 80,934,644 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 7,170,180 | - | 7,170,180 | - | |

| 1. 감자 | 219,180 | - | 219,180 | - | |

| 2. 이익소각 | 6,951,000 | - | 6,951,000 | (주2) | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 73,198,329 | 566,135 | 73,764,464 | - | |

| Ⅴ. 자기주식수 | 18,679,439 | 1,787 | 18,681,226 | (주3) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 54,518,890 | 564,348 | 55,083,238 | - | |

(주1) 정관상 발행할 주식의 총수는 400,000,000주이며, 이 중 의결권 없는 우선주는 최대 45,000,000주까지 발행 가능함

(주2) 2023년 4월 5일 신탁계약에 의해 취득한 자기주식 수량 951,000주를 이익소각 하였음

(주3) 작성기준일 현재 신탁계약에 의해 취득한 자기주식수 695,626주를 포함

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 7,000,583 | - | - | - | 7,000,583 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 7,000,583 | - | - | - | 7,000,583 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 338,024 | 357,602 | - | - | 695,626 | 자기주식취득 신탁계약 | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 338,024 | 357,602 | - | - | 695,626 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 10,995,805 | - | 12,575 | - | 10,983,230 | 임원 보수 지급 | ||

| 우선주 | 1,787 | - | - | - | 1,787 | - | |||

| 총 계(a+b+c) | 보통주 | 18,334,412 | 357,602 | 12,575 | - | 18,679,439 | - | ||

| 우선주 | 1,787 | - | - | - | 1,787 | - | |||

* 상기 "신탁계약에 의한 취득" 항목의 "수탁자 보유물량" 중 "취득(+)" 수량은 전량 2023년 10월 31일 자기주식취득 신탁계약 체결결정에 따라 취득한 자사주 물량임

[자기주식 직접 취득ㆍ처분 이행현황]

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021.03.31 | 2021.04.08 | 445 | 445 | 100.00 | 2021.04.05 |

| 직접 처분 | 2022.03.03 | 2022.03.07 | 33,531 | 33,531 | 100.00 | 2022.03.04 |

| 직접 처분 | 2022.03.29 | 2022.03.31 | 1,412 | 1,412 | 100.00 | 2022.03.30 |

| 직접 처분 | 2023.02.15 | 2023.02.28 | 12,959 | 12,959 | 100.00 | 2023.02.15 |

| 직접 처분 | 2023.03.07 | 2023.03.10 | 12,821 | 12,821 | 100.00 | 2023.03.07 |

| 직접 처분 | 2023.03.29 | 2023.03.31 | 1,654 | 1,654 | 100.00 | 2023.03.30 |

| 직접 처분 | 2024.01.29 | 2024.02.08 | 12,575 | 12,575 | 100.00 | 2024.01.29 |

| 직접 처분 | 2024.04.02 | 2024.04.04 | 1,459 | 1,459 | 100.00 | 2024.04.02 |

[자기주식 신탁계약 체결ㆍ해지 이행현황]

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2022.08.31 | 2023.03.02 | 200,000 | 199,763 | 99.88 | - | - | 2023.03.02 |

| 신탁 체결 | 2023.11.01 | 2024.05.02 | 120,000 | 119,753 | 99.79 | - | - | 2024.05.02 |

※ '자기주식수' 관련 추가 기재사항

당사는 2021년 3월 30일 이사회 결의를 통해 사외이사 Stock Grant부여 목적의 자기주식 처분을 결정하였고(보통주 445주), 해당 자기주식은 2021년 4월 5일자로 처분이 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

한편, 당사는 (舊) SK머티리얼즈에 대한 흡수합병(합병기일 2021년 12월 1일)과 관련하여 합병신주 발행시 단주처리로 인해 발생한 주식 (보통주 5,601주)을 자기주식으로 취득하였습니다.

* 합병으로 인한 자기주식 취득은 합병 결정에 따라 자기주식 취득이 수반되는 것으로 취득에 대한 주요사항보고서 제출대상이 아니므로 상기 취득 이행현황은 작성하지 않았습니다.

이후 공시서류제출일인 현재 기준으로 당사는 소멸법인인 (舊) SK머티리얼즈에 주식매수청구권을 행사한 주주들로부터 매수한 주식(보통주 192주)에 대해서 2022년 1월 27일 및 2022년 2월 15일자로 자기주식으로 취득하여 보유하고 있습니다.

한편, 당사는 2022년 3월 4일 이사회 결의를 통해 당사 및 자회사 임원 대상 상여금 지급 목적으로 자기주식 처분을 결정하였고(보통주 33,531주), 해당 자기주식은 2022년 3월 5일자로 처분 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

한편, 당사는 2022년 3월 29일 이사회 결의를 통해 사외이사 보수 지급 목적으로 자기주식 처분을 결정하였고(보통주 1,412주), 해당 자기주식은 2022년 3월 30일자로 처분 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

당사는 2022년 3월 29일 제31기 정기주주총회에서 Financial Story 기반의 포트폴리오 가치 성장과 투자 성과의 실현이 주주환원과 더욱 긴밀하게 연계되도록 주주환원 정책을 강화하고자 한다는 내용을 발표하였고, 이러한 사실은 당사의 수시공시의무관련사항(공정공시)으로 공시하였습니다.

당사는 2022년 8월 30일 이사회 결의를 통해 주가 안정을 통한 주주 가치 제고 목적으로 자기주식취득 신탁계약 체결을 결정하였으며 당사의 주요사항보고서로 공시하였습니다. 이는 2022년 3월 발표한 주주환원 정책의 일환입니다. 보고서 작성기준일 현재 자기주식 951,000주의 매입이 완료되었으며, 2023년 3월 29일 이사회를 통해 해당 주식의 소각을 결정 후 2023년 4월 5일 소각을 완료했습니다.

당사는 2023년 2월 14일 및 2023년 3월 6일 이사회 결의를 통해 당사 및 자회사 임원 대상 상여금 지급 목적으로 자기주식 처분을 결정하였고 (각각 보통주 12,959주 및 보통주 12,821주), 해당 자기주식은 2023년 2월 15일 및 2023년 3월 7일자로 처분 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

한편, 당사는 2023년 3월 29일 이사회 결의를 통해 사외이사 보수 지급 목적으로 자기주식 처분을 결정하였고(보통주 1,654주), 해당 자기주식은 2022년 3월 30일자로 처분 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

당사는 2023년 10월 31일 이사회 결의를 통해 주가 안정을 통한 주주 가치 제고 목적으로 자기주식취득 신탁계약 체결을 결정하였으며, 당사의 주요사항보고서로 공시하였습니다. 이는 2022년 3월 발표한 주주환원 정책의 일환이며, 보고서 작성기준일 현재 자기주식 매입이 완료되었습니다. 금번 계약으로 취득된 자기주식은 계약 기간 종료 이후 전량 이익소각 예정으로, 관련 내용은 별도 이사회를 통해 결의 및 추가 공시 예정입니다.

당사는 2024년 1월 25일 및 2024년 3월 27일 이사회 결의를 통해 당사 및 자회사 임원 대상 상여 지급 목적으로 자기주식 처분을 결정하였고 (각각 보통주 12,575주 및 보통주 1,459주), 해당 자기주식은 2024년 1월 29일자 및 2024년 4월 2일자로 처분 완료되었습니다. 이러한 사실은 당사의 주요사항보고서 및 자기주식처분결과 보고서로 공시하였습니다.

이외 당사가 보유한 자기주식에 대해서는 아직 구체적인 처리방침에 대해 확정된 바 없습니다.

다. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2015년 08월 03일 | |||

| 주당 발행가액(액면가액) | 106,328 | 200 | ||

| 발행총액(발행주식수) | 60,196,002,280 | 566,135 | ||

| 현재 잔액(현재 주식수) | 60,196,002,280 | 566,135 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | 비누적적/비참가적 우선주로 보통주 주당 배당액 대비 액면가의 연 25% 추가배당 |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권이 없는 우선주이나, 무배당 결의 시 다음 주총부터 우선적 배당 결의 시까지 의결권이 부활함 |

|||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

가. 상장연혁 2015-08-17 : 신주상장 +566,135주 * (舊) SK주식회사와의 합병으로 인한 신주상장임 나. 상기 주당 발행가액은 발행총액에서 발행주식수를 나눈 금액임 다. 상기 발행총액, 발행주식수는 우선주식의 발행가액 및 발행주식수의 합계임 라. 상기 현재잔액은 발행총액에 감자 및 이익소각을 반영한 금액임 |

|||

5. 정관에 관한 사항

[정관 변경 이력]

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제30기 정기주주총회 |

- 제1조 (상호) 변경 - 제1조의3 (지배구조헌장) 신설 - 제28조 (이사의 선임), 제40조 (위원회) 변경 |

- '투자전문회사' 정체성을 반영하는 영문 사명으로의 변경 - 가장 상위 규정인 정관에 지배구조헌장의 근거 규정 마련 - 사외이사 후보 추천 기능을 포함하여 사내이사 평가 및 보상 등 포괄적인 인사 기능을 담당하는 이사회 내 위원회 (구체적 명칭은 이사회 결의로 정함)를 설치하기 위한 명칭 변경 |

| 2023년 03월 29일 | 제32기 정기주주총회 |

- 배당 기준일 변경 (제46조 등) - 임시주주총회 소집 기준일 규정 (제16조) - 감사위원 선임 의결정족수 규정 (제49조 제2항) - 이사회 소집 통보 기간 변경 (제34조 제2항) |

- 배당 절차 개선 및 배당 투자를 활성화 - 임시주주총회의 기준일 지정에 대한 명시적인 문구가 없는바, 임시주주총회의 기준일은 이사회 결의로 지정 한다는 내용을 명시적으로 규정 - 상법 제542조의12 제8항에서 규정한 “감사위원 선임 정족수 완화” 내용을 정관에 구체적으로 반영 - 정관에서는 5일 전까지 통지하도록 규정하고 있는바, 이사회 규정과 정관 내용을 통일 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득ㆍ소유함으로써 자회사의 제반 사업내용을 지배· 경영지도·정리·육성하는 지주사업 |

영위 |

| 2 | 브랜드, 상표권 등의 지적재산권의 관리 및 라이센스업 | 영위 |

| 3 | 건설업과 부동산 매매 및 임대업 3의 2. 주택건설사업 및 국내외 부동산의 개발, 투자, 자문, 운용업 3의 3. 마리나항만시설의 설치, 운영, 관리 및 이에 수반되는 부대사업 |

영위 |

| 4 | 국내외 자원의 탐사, 채취, 개발사업 | 미영위 |

| 5 | 수출입대행업, 무역대리업을 포함한 수출입사업 | 미영위 |

| 6 | 시장조사, 경영자문 및 컨설팅업 | 영위 |

| 7 | 신기술사업 관련 투자, 관리, 운영사업 및 창업지원사업 | 영위 |

| 8 | 운송, 보관, 하역 및 이와 관련된 정보, 서비스를 제공하는 물류관련 사업 | 미영위 |

| 9 | 의약 및 생명과학 관련 사업 | 영위 |

| 10 | 자회사 등과 상품 또는 용역의 공동개발·판매 및 설비·전산시스템의 공동활용 등을 위한 사무지원 사업 |

영위 |

| 11 | 정보처리 내지 정보통신기술을 이용한 정보의 조사용역, 생산, 판매, 유통, 컨설팅, 교육, 수출사업 및 이에 필요한 소재, 기기설비의 제공 |

영위 |

| 12 | 정보통신사업 및 뉴미디어사업과 관련된 연구, 기술개발, 수출, 수입, 제조, 유통사업 | 영위 |

| 13 | 환경관련 사업 | 미영위 |

| 14 | 회사가 보유하고 있는 지식·정보 등 무형자산의 판매 및 용역사업 | 영위 |

| 15 | 전기통신업 | 영위 |

| 16 | 컴퓨터프로그래밍, 시스템 통합 및 관리업 | 영위 |

| 17 | 정보서비스업 | 영위 |

| 18 | 소프트웨어 개발 및 공급업 | 영위 |

| 19 | 콘텐츠 제작, 유통, 이용 및 관련 부대사업 | 영위 |

| 20 | 서적, 잡지, 기타 인쇄물 출판업 | 미영위 |

| 21 | 전기장비, 전자부품, 컴퓨터, 영상, 음향 및 통신장비 제조업 | 미영위 |

| 22 | 전기, 가스공급업 등 에너지사업 | 미영위 |

| 23 | 전기공사업, 정보통신공사업 및 소방시설공사업 등 소방시설업 | 영위 |

| 24 | 토목건축공사업, 산업·환경설비공사업 등 종합시공업 | 미영위 |

| 25 | 통신판매업, 전자상거래업, 도ㆍ소매업 및 상품중개업을 포함한 각종 판매 유통사업 | 영위 |

| 26 | 등록번호판발급대행, 검사대행, 지정정비사업 및 자동차관리사업 | 미영위 |

| 27 | 전자지급결제대행업 등 전자금융업 | 미영위 |

| 28 | 보험대리점 영업 | 미영위 |

| 29 | 시설대여업 | 미영위 |

| 30 | 자동차대여사업 | 미영위 |

| 31 | 여론조사업 | 미영위 |

| 32 | 연구개발업 | 영위 |

| 33 | 경영컨설팅업 | 영위 |

| 34 | 광고대행업을 포함한 광고업 | 미영위 |

| 35 | 교육서비스업 | 영위 |

| 36 | 경비 및 보안시스템 서비스업 | 영위 |

| 37 | 검사, 측정 및 분석업 | 영위 |

| 38 | 기계.장비 제조업 및 임대업 | 미영위 |

| 39 | 기타 위 각호에 부대되는 생산·판매 및 유통·컨설팅·교육·수출입 등 제반 사업 일체 |

영위 |

다. 사업목적 변경 내용

- 해당사항 없음

II. 사업의 내용

1. 사업의 개요

SK주식회사는 지속적인 사업 포트폴리오 혁신과 미래 성장동력을 발굴, 육성하는 '투자부문'(舊, 지주부문)과 Digital 기술을 기반으로 종합 IT 서비스 사업 등을 영위하는 '사업부문'으로 구분되어 있습니다. 2024년 1분기 별도 재무제표 기준 영업수익은 1조 2,369억원이며, 투자부문의 영업수익은 6,384억원(51.6%), 사업부문의 영업수익은 5,985억원(48.4%)입니다.

[투자부문]

SK주식회사는 투자 포트폴리오 혁신을 통해 '지속 가능한 미래를 만드는 투자전문회사'를 지향하고 있습니다. 당사는 SK그룹의 지주회사로서 종속회사들의 사업 경쟁력향상을 지속적으로 지원할 뿐 아니라, 변화하는 경영환경에 발맞추어 미래 핵심성장사업에 대한 투자를 수행하는 투자 사업의 주체로 진화하고 있습니다. 이는 지분소유를 강조하던 기존의 Holding company 역할에서 벗어나, 전문적인 투자 및 사업개발 활동을 통해 포트폴리오의 혁신을 주도하는 Investing company로 변화하는데 의의가 있습니다.

SK주식회사는 에너지·화학, 정보통신·소재, 물류·서비스 등 다양한 사업 분야에서 글로벌 경쟁력을 갖춘 종속회사들을 보유하고 있으며, 투자부문의 영업수익은 종속회사 및 기타 투자회사로부터 수취하는 배당수익, 브랜드 사용수익에 기반하고 있습니다. 이러한 기존 사업영역에서의 안정적인 수익 기반 위에, 이제 당사는 첨단소재·바이오·그린·디지털 사업을 4대 핵심사업으로 선정하고, 해당 영역의 신성장 투자회사들을 적극 육성해 갈 예정입니다. 이를 통해 미래 성장동력의 발굴과 내실 있는 경영을 동시에 달성하고, 궁극적으로는 고객·구성원·주주 가치 창출에 기여하고자 합니다.

당사는 SK그룹의 핵심 사업인 반도체와 배터리 분야에서 선도적인 위치를 공고히 하기 위한 첨단소재·기술에 투자하고 있습니다. 반도체 분야에서는 기존 D램 중심의 반도체 사업군을 다양화하여 고부가가치 라인업을 지속 확장하고, 배터리 분야에서는 전기차 시대에 발맞추어 동박 등 차세대 유망소재 개발에 투자하여 이를 내재화 하는 노력을 기울이고 있습니다. 바이오 분야에서는 의약품 위탁생산(CDMO)과 혁신신약 개발 사업을 양대축으로 혁신기술 확보를 위한 투자를 지속하고 있습니다. 의약품 위탁생산 사업은 합성 의약품에서 고성장 바이오 및 완제 의약품까지 역량을 확장하고 있으며, 혁신신약 투자를 통해 신약탐색 속도와 방법의 혁신을 이루어 가고 있습니다. 그린 분야에서는 그룹이 보유한 최고수준의 에너지 밸류체인 인프라를 활용하여, 그린에너지 및 친환경 솔루션 비즈니스 확장에 앞장서고자 합니다. 특히, 수소의 생산-유통-공급에 이르는 밸류체인을 조기에 구축해 탄소 저감과 친환경 에너지 전환에 기여하고, 신재생에너지 솔루션과 리사이클링 분야 투자를 통해 그린에너지 생태계 구축을 목표로 하고 있습니다. 디지털 분야에서는 DT/AI를 기반으로 사회의 디지털 혁신을 선도해 나가고자 합니다. 이를 위해 Cloud 및 Data 기반의 디지털 인프라 구축에 투자 역량을 집중하고 있습니다.

한편, 당사는 2021년 12월 舊, SK머티리얼즈주식회사 합병 이후, 그룹의 핵심 사업인 반도체와 배터리 분야에서 선도적인 위치를 공고히 하기 위한 첨단소재, 기술 투자를 본격화하고 있습니다. 기존 당사의 M&A 역량과 SK머티리얼즈의 소재사업화 역량을 결합하여 효율적 Resource 확보, 보유 Portfolio간 시너지 창출, Tech Platform 확장을 통한 자회사 Value-up 등 Portfolio 혁신 가속화를 추구하고 있으며, 기존 반도체 영역뿐 아니라, 배터리/차세대 디스플레이/친환경 소재 내 새로운 성장기반 구축을 목표로 하고 있습니다.

[사업부문]

SK주식회사는 국내 Top-Tier Digital IT 서비스 회사로서 고객의 Digital 가치 극대화에 기여하고 있습니다. 공공, 금융, 제조, 에너지/화학, 반도체, 통신/미디어, 유통 등 산업 영역에서 쌓아온 경험과 자체 R&D 및 Global 선도기업 투자/제휴를 통한 미래 신성장 영역 역량을 바탕으로 고객의 Digitalization을 선도하고 있습니다.

고객 Digital 혁신 파트너로서 최상의 서비스를 제공하기 위해 전문 컨설팅 법인('애커튼파트너스')을 설립하여 고객 사업 전반에 걸친 문제점을 이해하고 해결책을 제시하고자 노력하고 있습니다. 또한 고객에게 다양한 IT서비스 옵션을 제공하기 위하여 베트남1위 ITS社('FPT')와의 제휴를 통해 Delivery 전문회사('애커튼테크놀로지서비스')를 설립하였습니다.

미래 성장 동력 확보를 위해 Digital ESG/NetZero 영역에서 사업 Reference확보해 나감과 동시에 생성형AI 분야에서는 Industry 전문성과 Legacy시스템에 대한 이해를 바탕으로 고객의 AI혁신을 지원하는 'Enterprise AI Service Company'로서 금융권 최초 생성형AI 서비스 사례를 확보하는 등 선도사업자로 자리매김하고 있습니다.

▷ 주요 종속회사별 사업에 관한 자세한 사항은 '7. 기타 참고사항'의 '바. 사업부문별 주요 재무 정보' 이하의 항목을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

[투자부문]

당사 투자부문은 지주회사로서 에너지·화학, 정보통신·소재, 물류·서비스 등 사업분야의 종속회사 지분을 보유하며, 4대 핵심사업 중심의 투자전문 사업을 영위하고 있습니다. 당사는 2021년 12월 舊, SK머티리얼즈주식회사의 지주사업 부문을 흡수합병하여, 투자부문 내 소재분야 전문 사업개발 및 BM 혁신을 주축으로 하는 MR CIC 조직을 운영하고 있습니다.

당사의 당분기 말 주요 종속회사 현황 및 사업내용은 아래와 같으며, '7. 기타 참고사항'에 주요 종속회사의 사업의 내용을 상세히 기재하였습니다.

| (단위 : 백만원) |

| 자회사명 | 지분율 | 장부가액 | 영위업종 | 비고 |

|---|---|---|---|---|

| SK이노베이션㈜ | 36.22% | 3,466,879 | 지주사업 및 석유/ 화학/ 배터리 관련 사업 | 상장 |

| SK텔레콤㈜ | 30.57% | 2,929,870 | 정보통신사업 | 상장 |

| SK스퀘어㈜ | 30.55% | 2,486,149 | 지주사업 | 상장 |

| SK네트웍스㈜ | 43.90% | 706,229 | 상사, 에너지 및 정보통신 유통, 렌터카 및 가전렌탈 사업 | 상장 |

| SKC㈜ | 40.64% | 548,653 | 지주사업 및 2차전지 소재사업, 화학사업, 반도체 소재 사업 | 상장 |

| SK에코플랜트㈜ | 44.48% | 545,300 | 환경사업, 에너지사업, 솔루션사업 | 비상장 |

| SK E&S㈜ | 90.00% | 2,600,000 | 가스사 소유 및 복합화력발전 사업 | 비상장 |

| SK바이오팜㈜ | 64.02% | 369,226 | 신약개발사업 | 상장 |

| SK Pharmteco, Inc. | 100.00% | 1,651,228 | 의약품 중간체 제조업 | 비상장 |

| SK실트론㈜ | 51.00% | 622,606 | 전자산업용 규소박판 제조업 | 비상장 |

| SK스페셜티㈜ (舊, SK머티리얼즈㈜) |

100.00% | 600,467 | 특수가스 제조 및 판매 | 비상장 |

| 에스케이머티리얼즈 에어플러스㈜ |

100.00% | 339,588 | 산업가스 제조 및 판매 | 비상장 |

| 에스케이트리켐㈜ | 65.00% | 102,505 | 프리커서 제조 및 판매 | 비상장 |

| 에스케이레조낙㈜ (舊, 에스케이쇼와덴코㈜) |

51.00% | 23,150 | 특수가스 제조 및 판매 | 비상장 |

| 에스케이머티리얼즈 그룹포틴㈜ |

75.00% | 62,692 | 배터리 소재 제조 및 판매업 | 비상장 |

| 에스케이위탁관리 부동산투자회사㈜ |

32.41% | 436,452 | 부동산임대업 | 상장 |

| SK시그넷㈜ (舊, ㈜시그넷이브이) |

- | 212,955 | 전기자동차 충전시스템 설치 및 관련장비 제조, 판매업 | 상장 |

| SK China Company, Ltd. | 27.42% | 557,117 | 컨설팅 및 투자 | 비상장 |

| SK임업㈜ | 100.00% | 61,387 | 조림사업, 조경사업, 복합임업사업 | 비상장 |

| ㈜휘찬 | 100.00% | 335,912 | 휴양콘도 운영업 | 비상장 |

| SK파워텍㈜ (舊, ㈜예스파워테크닉스) |

98.59% | 150,919 | 반도체 제조업 | 비상장 |

1) 상기 지분율은 2024년 3월 31일 현재 보통주 기준입니다.

2) SK시그넷㈜ (舊, ㈜시그넷이브이) 보통주 지분율은 0%이나, 의결권있는 우선주가 발행되어 의결권있는 지분율은 51.40%입니다.

[사업부문]

국내 사업은 스포츠토토 차세대, 대한항공 인프라 개선, 흥국생명 선심사 프로세스 도입, 하나증권 토큰증권 시스템 구축 등 신규 대외고객을 확대하고 있으며 신한은행 RPA 구축 등 기존 고객의 Digitalization 확대에 기여하고 있습니다. 한국투자증권 ITO, 현대백화점그룹 ITO, CJ대한통운 차세대 택배시스템 구축, NS홈쇼핑 Infra ITO/Cloud 구축/어플리케이션 현대화 플랫폼 공급 사업, 농심 해외법인 차세대 정보시스템 구축 사업 등 금융 포함 다양한 IT 서비스 분야에서 Market Leader로서 입지를 공고히 하고 있습니다.

Global 사업은 미국, 중국, 유럽 등에서 국내 기업의 Global 진출 사업을 대상으로 IT서비스를 제공하고 있습니다. 23년 초, 미국 BlueOval SK 반송/공정 물류 자동화 구축 사업을 수주하여 차질없이 Delivery를 수행하고 있으며, 이를 기반으로 해외 Digital Factory 영역에서 지속 성장을 이어 나갈 예정입니다.

Cloud사업에서는 아마존웹서비스(AWS), Microsoft Azure, Google Cloud Platform, 네이버 클라우드, NHN Cloud등 국내 최다 수준의 Multi-cloud 서비스 역량을 바탕으로, 250개 이상의 MSP 서비스 고객을 확보함과 동시에 세계적인 SaaS 회사와의 협력을 통해 서비스 커버리지를 지속 확대하고 있습니다.

그 외, Digital Tech.영역에서 Global 일류기업과의 전략적 파트너십을 기반으로 생성형AI, Data, Blockchain 기술을 활용하여 다양한 분야에서 고객가치 창출을 위한 서비스 모델을 확장해 나가고 있습니다. 특히, 국내/외 시장에서 확산되고 있는 생성형 AI활용 서비스의 수행 경험과 역량을 인정받아 SK 멤버사 뿐만 아니라, 다수의 금융기관 및 두산에너빌리티 등 제조사를 대상으로 생성형 AI 기반의 B2B 서비스를 확장하고 있습니다.

ESG 영역에서는 탄소 감축 인증 프로세스/거래 서비스를 제공하는 탄소배출권 거래 플랫폼 'Centero', 기업의 ESG 이행 수준을 체크하는 ESG 경영관리 플랫폼 'Click-ESG'를 자체 개발하였습니다. 이를 기반으로 '2024년 화성지역 ESG 경영 컨설팅 수행 사업자로 선정되어 지역사회 ESG 추진에 기여하고 있는 등 향후 Digital 기술을 활용한 사회적 가치 창출에 더욱 기여할 수 있을 것으로 전망합니다.

3. 원재료 및 생산설비

[사업부문]

당사 사업부문의 원재료에 관한 사항은 아래와 같습니다.

(1) 주요 원재료 현황

|

(단위: 백만원)

|

|

사업부문

|

매입유형

|

품 목

|

제34기 1분기

|

제33기

|

제32기

|

|||

|

매입액

|

비율

|

매입액

|

비율

|

매입액

|

비율

|

|||

|

IT 서비스

|

재료비

|

전산장비 등

|

89,716 |

30.5% |

553,809 |

40.2% |

209,858 |

18.5% |

|

외주비

|

외주용역비

|

204,569 |

69.5% |

824,948 |

59.8% |

921,905 |

81.5% |

|

|

계

|

294,285 |

100% |

1,378,757 |

100% |

1,131,763 |

100.0% |

||

(2) 주요 원재료 가격변동추이

업종 특성상 고객의 요청 등에 따라 사양이 다양하므로 원재료에 대한 표준가격에 따른 가격 비교가 불가능합니다.

(3) 생산설비 현황

사업부문의 성격상 생산자원은 인적자원으로 2024년 3월말 기준 인원은 3,973명입니다.

[IT서비스 주요 영업용 생산설비 현황]

| (기준일: 2024년 03월 31일) | (단위: 백만원) |

|

구 분

|

소재지

|

토 지

|

건 물

|

구 축 물

|

합 계

|

비고

|

|

판교데이터센터

|

경기

|

19,054 |

67,576 |

- |

86,630 |

- |

|

대덕데이터센터

|

대전

|

5,303 |

7,826 |

1,681 |

14,810 |

- |

|

합 계 |

24,357 |

75,402 |

1,681 |

101,440 |

- |

|

4. 매출 및 수주상황

사업 부문별 주요 재무 정보는 아래와 같습니다.

| (기준일: 2024년 03월 31일) | (단위: 백만원) |

|

구분 |

2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 매출액 | 영업이익 | 매출액 | 영업이익 | 매출액 | 영업이익 | |||||||||

|

금액 |

비율 |

금액 |

비율 (%) |

금액 |

비율 (%) |

금액 |

비율 (%) |

금액 |

비율 (%) |

금액 |

비율 (%) |

금액 |

비율 (%) |

금액 |

비율 (%) |

|

|

투자부문 |

638,374 | 51.6 | 578,745 | 95.4 | 1,176,200 | 71.7 | 1,108,467 | 98.9 | 1,724,296 | 41.7 | 1,428,660 | 92.1 | 1,173,015 | 34.8 | 869,049 | 78.4 |

|

사업부문 |

598,502 | 48.4 | 27,604 | 4.6 | 464,872 | 28.3 | 11,882 | 1.1 | 2,412,734 | 58.3 | 121,801 | 7.9 | 2,196,769 | 65.2 | 239,640 | 21.6 |

|

계 |

1,236,876 | 100.0 | 606,349 | 100.0 | 1,641,072 | 100.0 | 1,120,349 | 100.0 | 4,137,030 | 100.0 | 1,550,461 | 100.0 | 3,369,784 | 100.0 | 1,108,689 | 100.0 |

* 상기 재무정보는 별도 재무제표 기준 수치임

[투자부문]

투자부문의 영업수익은 종속회사 및 기타 투자회사로부터 수취하는 배당수익, 브랜드 사용수익 등으로 구성되어 있습니다. 배당수익의 경우 종속회사들이 영위하는 사업과 경영성과에 따라 결정되며, 당사의 수익성과 현금흐름에 직접적인 영향을 끼칩니다. 그 외에도 당사는 SK브랜드의 소유주로서 SK브랜드를 사용하는 회사와 개별적으로 브랜드 사용계약을 체결하여 브랜드 사용료를 수취하고 있습니다. 당분기말 현재 투자부문의 영업수익은 1월부터 3월까지 배당수익 5,585억원, 브랜드 사용수익 791억원 등 총 6,384억원 입니다.

[사업부문]

사업부문의 영업수익은 Digital기술을 활용한 국/내외 IT서비스 재화/용역 공급 등으로 1월부터 3월까지 총 매출 5,985억원입니다.

(1) 주요 상품 및 매출형태별 실적

|

(단위: 백만원, %)

|

| 사업부문 | 매출유형 | 품목 | 제34기 1분기 | 제33기 | 제32기 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||||

|

IT |

용역 |

시스템구축 및 |

수출

|

35,017 |

5.9% |

122,702 |

5.1% |

70,407 |

3.2% |

- |

|

내수

|

466,745 |

78.0% |

1,695,569 |

70.3% |

1,901,106 |

86.5% |

- |

|||

|

재화 |

하드웨어 |

수출

|

71,268 |

11.9% |

441,426 |

18.3% |

95,819 |

4.4% |

- |

|

|

내수

|

25,472 |

4.3% |

153,036 |

6.3% |

129,437 |

5.9% |

- |

|||

| 합계 |

598,502 |

100% |

2,412,734 |

100.0% |

2,196,769 |

100% |

- | |||

* 상기 매출액에는 임대수익 등이 포함되어 있음

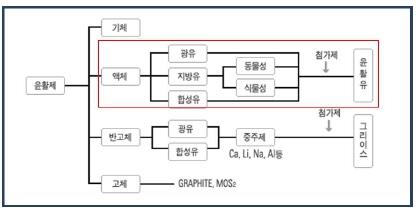

(2) 판매경로 및 판매방법 등

(가) 판매경로

프로젝트 별로 계약을 체결하며, 주로 경쟁입찰의 형태로 진행됩니다. 시스템 구축 프로젝트의 경우 주로 입찰 후 우선협상대상자로 선정되면 발주업체와 세부 조건을 조율한 후 계약을 체결하고 있습니다. 아웃소싱의 경우, 주로 장기 용역 제공에 대한 계약을 체결하며, 매년 구체적인 서비스 제공 범위와 용역 대가에 대하여 약정을 체결하고 있습니다.

(나) 판매방법 및 조건

프로젝트마다 계약조건에 따라 현금 또는 어음을 회수하고 있으며, 일반적으로 계약금, 중도금, 최종 검수 완료 시 잔금을 회수하고 있습니다.

아웃소싱의 경우 매년 서비스 제공 범위와 사용량에 대한 약정을 체결하면, 그 연간 서비스 대가의 추정액을 매월 지급받고 있으며, 계약에 따라 반기 별 혹은 연말에 정산하여 매출액을 확정하고 있습니다. AI/Data, Cloud 등 Digital Transformation 사업은 매월 고객의 사용량에 따라 대가를 청구, 지급받고 있습니다.

(다) 판매전략

국내 사업은 다년간 축적된 사업 경험 및 차별화된 기술력과 솔루션을 기반으로 국내 IT서비스 시장에서 안정적 성장과 높은 수익성을 확보할 계획이며, 해외사업은 Global 진출중인 멤버사 지원뿐만 아니라, 자체 고객 발굴/대응이 가능한 사업수행체계를 구축함으로써 현지화해 나갈 계획입니다.

(3) 당기 수주 상황

| (단위 : 억원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

|

시스템구축 및 운영/유지보수

|

2024년

|

- |

- |

2,827 |

- |

510 |

- |

2,317 |

| 합 계 |

- |

2,827 |

- |

510 |

- |

2,317 |

||

※ 2024년 1월~3월 동안의 당사 수주 기준이며, 관계사 아웃소싱 사업은 제외하였음

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동될 위험입니다.시장위험은 환위험, 이자율위험 및 기타 가격위험 등으로 구성됩니다.

1) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치가 변동될 위험입니다. 당사는 판매 및 구매 등에 따른 환위험에 노출되어 있습니다. 당사는 내부적으로 원화환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

당분기말 및 전기말 현재 주요 외화자산 및 외화부채의 내역은 다음과 같습니다.

| (원화단위: 백만원, 외화단위: 천단위) |

| 구분 | 외화 | 당분기말 | 전기말 | ||

|---|---|---|---|---|---|

| 원화환산액 | 외화 | 원화환산액 | 외화 | ||

| 외화금융자산 | USD | 619,622 | 460,070 | 612,899 | 475,337 |

| JPY | 7 | 824 | 168 | 18,421 | |

| CNY | 7,031 | 37,851 | 22,132 | 122,387 | |

| EUR | 3,267 | 2,249 | 2,703 | 1,895 | |

| 기타 | 368 | 381 | |||

| 외화금융부채 | USD | 24,217 | 17,981 | 18,304 | 14,196 |

| CNY | 193 | 1,040 | 1,148 | 6,350 | |

| EUR | 498 | 343 | 191 | 134 | |

| 기타 | - | 1 | |||

당분기말 및 전기말 현재 각 외화에 대한 원화환율이 10% 변동시 환율변동이 자본에미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 외 화 종 류 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | |

| USD | 43,822 | (43,822) | 43,762 | (43,762) |

| JPY | 1 | (1) | 12 | (12) |

| CNY | 503 | (503) | 1,544 | (1,544) |

| EUR | 204 | (204) | 185 | (185) |

| 기타 | 27 | (27) | 28 | (28) |

2) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 미래현금흐름이 변동될 위험입니다. 당사는 이자율위험을 관리하기 위하여 고정금리부 차입금과 변동금리부 차입금의 적절한 균형을 유지하고 있으며, 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록하고 있습니다. 당사의 경영진은 시장이자율 변동이 당사에 미치는 영향은 중요하지 않을 것으로 판단하고 있습니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동될 위험이며, 당사의 투자증권은 가격변동위험에 노출되어 있습니다.

(2) 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다. 신용위험은 주로 거래처에 대한 매출채권과 투자자산에서 발생합니다.

상각후원가로 측정되는 금융자산의 장부금액은 신용위험에 대한 최대 노출정도를나타냅니다. 당분기말 및 전기말 현재 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 당기손익-공정가치 측정 금융자산 | 494,451 | 481,417 |

| 상각후원가 측정 금융자산 | 1,869,572 | 1,390,629 |

| 합 계(주1) | 2,364,023 | 1,872,046 |

| (주1) | 지분상품은 신용위험과 무관하므로 상기 표에서 제외되었으며, 지급보증내역은 별도주석을 참고바랍니다. |

(3) 유동성 위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 당사가 자금을 조달하지 못할 위험입니다. 당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 유동성 전략 및 계획을 점검하여 자금부족에 따른 위험을 관리하고 있습니다.

당분기말 및 전기말 현재 금융부채(이자 포함)의 계약상 만기는 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 3개월 미만 | 3개월 ~ 1년 | 1년 ~ 5년 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 차입금 | 1,652,082 | 1,882,428 | 502,987 | - | 4,037,497 |

| 사채 | 425,485 | 1,287,827 | 4,994,700 | 1,245,095 | 7,953,107 |

| 파생상품부채 | 452 | 20,333 | 250,904 | - | 271,689 |

| 매입채무 | 114,441 | - | - | - | 114,441 |

| 리스부채 | 18,986 | 56,240 | 199,528 | 104,164 | 378,918 |

| 기타채무 | 81,381 | 229,031 | 484 | 24,350 | 335,246 |

| 합 계 | 2,292,827 | 3,475,859 | 5,948,603 | 1,373,609 | 13,090,898 |

| (전기말) | (단위: 백만원) |

| 구 분 | 3개월 미만 | 3개월 ~ 1년 | 1년 ~ 5년 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 차입금 | 1,776,440 | 1,599,387 | 506,916 | - | 3,882,743 |

| 사채 | 484,851 | 1,214,412 | 4,865,874 | 1,443,798 | 8,008,935 |

| 파생상품부채 | 27 | 780 | 250,904 | - | 251,711 |

| 매입채무 | 125,799 | - | - | - | 125,799 |

| 리스부채 | 20,260 | 60,671 | 203,568 | 115,443 | 399,942 |

| 기타채무 | 117,039 | 723 | 196 | 24,191 | 142,149 |

| 합 계 | 2,524,416 | 2,875,973 | 5,827,458 | 1,583,432 | 12,811,279 |

(4) 자본관리

당사의 자본관리 목적은 건전한 재무구조를 유지하는데 있습니다. 또한, 지주회사인당사는 독점규제 및 공정거래에 관한 법률 제18조 '지주회사의 행위제한 등'에 의해 부채비율을 200% 이내로 유지해야 합니다. 부채비율은 총부채를 총자본으로 나누어계산하고 있습니다.

당사는 당분기말 현재 부채비율 79.83% 수준을 유지하고 있고, 차입금의 만기는 장기적으로 분산되어 있으며 대부분 사채로 구성되어 있어 상환부담이 크지 않은 상황입니다.

당분기말 및 전기말 현재 부채비율은 다음과 같습니다.

| (단위: %, 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채 | 12,890,292 | 12,720,870 |

| 자본 | 16,146,488 | 15,918,046 |

| 부채비율 | 79.83% | 79.91% |

나. 파생상품 및 풋백옵션 등 거래 현황

(1) 파생상품 내역

당사는 대여금 등의 환율변동위험을 회피하기 위하여 통화선도거래 등을 체결하였으며, 종속기업 등이 발행한 주식을 보유한 일부 보통주투자자와 총수익스왑계약을 맺고 있습니다. 당분기말 및 전기말 현재 파생상품 자산ㆍ부채의 내역은 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 자 산 | 부 채 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매매목적 | ||||

| 스왑계약 | - | 298,524 | - | 250,904 |

| 선도계약 | 11,413 | - | 20,785 | - |

| 합 계 | 11,413 | 298,524 | 20,785 | 250,904 |

| (전기말) | (단위: 백만원) |

| 구 분 | 자 산 | 부 채 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매매목적 | ||||

| 스왑계약 | - | 298,524 | - | 250,904 |

| 선도계약 | 46,347 | - | 807 | - |

| 합 계 | 46,347 | 298,524 | 807 | 250,904 |

연결실체의 당분기말 및 전기말 현재 파생상품자산 및 부채는 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 자산 | 부채 | ||

|---|---|---|---|---|

| 유 동 | 비유동 | 유 동 | 비유동 | |

| 확정계약 | 25,910 | 6,213 | 162 | 76,674 |

| 스왑거래 | 162,688 | 322,877 | 39,343 | 566,694 |

| 선도거래 | 63,672 | 66,764 | 355,570 | 1,366 |

| 선물거래 | 7,133 | - | - | - |

| 옵션거래 | 285,997 | 825,982 | 9,302 | 437,919 |

| 내재파생 | - | 12,596 | 13,098 | 82,102 |

| 합 계 | 545,400 | 1,234,432 | 417,475 | 1,164,755 |

| (전기말) | (단위: 백만원) |

| 구 분 | 자산 | 부채 | ||

|---|---|---|---|---|

| 유 동 | 비유동 | 유 동 | 비유동 | |

| 확정계약 | 12,050 | 21,028 | 3,022 | 76,674 |

| 스왑거래 | 151,228 | 245,454 | 16,412 | 632,318 |

| 선도거래 | 76,012 | 51,551 | 325,013 | 11,274 |

| 선물거래 | 7,560 | - | 195 | - |

| 옵션거래 | 42,496 | 929,501 | 9,302 | 435,306 |

| 내재파생 | 958 | 11,417 | 14,956 | 95,200 |

| 합 계 | 290,304 | 1,258,951 | 368,900 | 1,250,772 |

(2) 파생상품 계약 명세

(가) SK해운

|

구 분 |

내 용 |

|

신용파생상품의 명칭 |

총수익스왑(TRS) |

|

보장매수자(protection buyer) |

스페셜시츄에이션제일호(유) 등 |

|

보장매도자(protection seller) |

SK(주) |

|

계약일 |

2022.03.30 |

|

만기일 |

2027.04.13 |

|

계약금액 |

2,220억 |

|

기초자산(준거자산) |

SK해운 보통주 6,548,672주 |

|

계약체결목적 |

매매목적 |

|

계약내용 |

총수익지급자는 계약에 따른 총수익(손실발행시손실포함) 일체를 총수익수령자에게 이전하고, 총수익 수령자는 총수익(손실발생시손실포함)을 총수익지급자로부터 이전받는 대가로총수익지급자에게 고정수수료를 지급 |

|

수수료 |

연 3.899% |

|

정산(결제)방법 |

총수익수령자와 총수익지급자는 대상주식 전부에대해 만기일 보통주의 순매도금액에서 발행가액을 차감한금액을 현금정산 함. 정산금액이(+)인 경우에는 총수익지급자가 총수익수령자에게, 정산금액이(-)인 경우에는 총수익수령자가 총수익지급자에게 지급함. 단, 매각미완료 시 주식의 매각가는"0"으로 간주함 |

|

계약당사자 또는 기초자산 발행회사와의 특수 관계 여부 |

없음 |

|

담보 제공여부 |

없음 |

|

중개금융회사 |

삼성증권(주) |

|

기타 투자자에게 알릴 중요한 특약사항 |

총수익수령자는 2022년 4월 13일로부터 만기일(당일포함) 사이의 기간에 도래하는 매1년째되는 날에 총수익지급자가 보유하고 있는 보통주발행금액에 일정수준의 가산금을 더한 금액으로 매수청구할 수 있음 |

|

구 분 |

내 용 |

|

신용파생상품의 명칭 |

총수익스왑(TRS) |

|

보장매수자(protection buyer) |

코퍼릿턴어라운드제일호㈜ |

|

보장매도자(protection seller) |

SK(주) |

|

계약일 |

2022.03.30 |

|

만기일 |

2027.05.11 |

|

계약금액 |

1,630억 |

|

기초자산(준거자산) |

SK해운 보통주 4,808,259주 |

|

계약체결목적 |

매매목적 |

|

계약내용 |

총수익지급자는 계약에따른 총수익(손실발행시손실포함) 일체를 총수익수령자에게 이전하고, 총수익수령자는 총수익(손실발생시손실포함)을 총수익지급자로부터 이전받는 대가로 총수익지급자에게 고정수수료를 지급 |

|

수수료 |

연 3.899% |

|

정산(결제)방법 |

총수익수령자와 총수익지급자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이 (+)인 경우에는 총수익지급자가 총수익수령자에게, 정산금액이 (-)인 경우에는 총수익수령자가 총수익지급자에게 지급함. 단, 매각 미완료시 주식의 매각가는 "0"으로 간주함 |

|

계약당사자 또는 기초자산 발행회사와의 특수 관계 여부 |

없음 |

|

담보 제공여부 |

없음 |

|

중개금융회사 |

삼성증권(주) |

|

기타 투자자에게 알릴 중요한 특약사항 |

총수익수령자는 2022년 5월 11일로부터 만기일(당일포함) 사이의 기간에 도래하는 매 1년째 되는 날에 총수익지급자가 보유하고 있는 보통주 발행금액에 일정 수준의 가산금을 더한금액으로 매수 청구 할 수 있음 |

(나) SK실트론

|

구 분 |

내 용 |

|

신용파생상품의 명칭 |

총수익스왑(TRS) |

|

보장매수자(protection buyer) |

워머신제육차㈜ 등 |

|

보장매도자(protection seller) |

SK(주) |

|

계약일 |

2022.08.16 |

|

만기일 |

2027.08.30 |

|

계약금액 |

1,691억 |

|

기초자산(준거자산) |

SK실트론 보통주 13,140,440주 |

|

계약체결목적 |

매매목적 |

|

계약내용 |

보장매수자는 계약에 따른 총 수익(손실 발행 시 손실 포함) 일체를 보장매도자에게 이전하고, 보장매도자는 총 수익(손실 발생 시 손실 포함)을 보장매수자로부터 이전 받는 대가로 보장매수자에게 고정 수수료를 지급 |

|

수수료 |

연 4.948% |

|

정산(결제)방법 |

보장매도자와 보장매수자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이 (+)인 경우에는 보장매수자가 보장매도자에게 정산금액이 (-)인 경우에는 보장매도자가 보장매수자에게 지급함. 단, 매각 미완료시 주식의 매각가는 "0"으로 간주함 |

|

계약당사자 또는 기초자산 발행회사와의 특수 관계 여부 |

없음 |

|

담보 제공여부 |

없음 |

|

중개금융회사 |

NH투자증권(주) |

|

기타 투자자에게 알릴 중요한 특약사항 |

보장매도자는 매매종결일로부터 매 3개월이 되는 날("분기지급일")에 보장매수자가 보유하고 있는 보통주 최초계약금액에 일정 수준의 가산금을 더한 금액으로 매수 청구할 수 있음 |

* 당분기말 현재 상기 총수익스왑계약의 가치 169,131백만원은 장기차입금에 계상되어 있습니다.

(다) SK E&S

|

구 분 |

내 용 |

|

신용파생상품의 명칭 |

총수익스왑(TRS) |

|

보장매수자(protection buyer) |

엠디프라임제일차(주) 등 |

|

보장매도자(protection seller) |

SK(주) |

|

계약일 |

2022.11.04 |

|

만기일 |

2027.11.16 |

|

계약금액 |

6,778억 |

|

기초자산(준거자산) |

에스케이이엔에스 보통주 4,640,199주 |

|

계약체결목적 |

매매목적 |

|

계약내용 |

보장매수자는 계약에 따른 총 수익(손실 발행 시 손실 포함) 일체를 보장매도자에게 이전하고, 보장매도자는 총 수익(손실 발생 시 손실 포함)을 보장매수자로부터 이전 받는 대가로 보장매수자에게 고정 수수료를 지급 |

|

수수료 |

분기별 91일 CD + 1.80% |

|

정산(결제)방법 |

보장매도자와 보장매수자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이 (+)인 경우에는 보장매수자가 보장매도자에게, 정산금액이 (-)인 경우에는 보장매도자가 보장매수자에게 지급함. 단, 매각 미완료시 주식의 매각가는 "0"으로 간주함 |

|

계약당사자 또는 기초자산 발행회사와의 특수 관계 여부 |

없음 |

|

담보 제공여부 |

없음 |

|

중개금융회사 |

미래에셋증권(주) |

|

기타 투자자에게 알릴 중요한 특약사항 |

보장매도자는 매 프리미엄 지급일(본 계약의 효력발생일로부터 매 3개월이 되는 날)에 본인이 총수익 지급자가보유하고 있는 잔여 기초자산 전부를 기초자산의 잔여 계약금액에 매수선택권 행사수수료, 증권거래세 및 농어촌특별세 상당액을 합한 금액으로 매수 청구할 수 있음 |

* 당분기말 현재 상기 총수익스왑계약의 가치 677,775백만원은 장기차입금에 계상되어 있습니다.

(3) 금융수익 및 금융비용

(가) 당분기 및 전분기 중 금융수익의 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 이자수익 | 10,091 | 7,644 |

| 외환차익 | 2,695 | 1,133 |

| 외화환산이익 | 24,984 | 16,623 |

| 당기손익-공정가치측정 금융자산평가이익 | 315 | 62 |

| 파생상품평가이익 | - | 10,833 |

| 파생상품거래이익 | 817 | 9,821 |

| 합 계 | 38,902 | 46,116 |

(나) 당분기 및 전분기 중 금융비용의 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 이자비용 | 106,447 | 102,055 |

| 외환차손 | 781 | 6,142 |

| 외화환산손실 | 219 | 11,332 |

| 당기손익-공정가치측정 금융자산평가손실 | 39,303 | 40,081 |

| 파생상품평가손실 | 34,601 | 15,168 |

| 파생상품거래손실 | 23,596 | 5,452 |

| 합 계 | 204,947 | 180,230 |

(4) 공정가치 측정

(가) 금융자산

당분기말 및 전기말 현재 금융자산의 내역은 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 당기손익 공정가치측정금융자산 |

기타포괄손익공정가치측정금융자산 | 상각후원가로 측정하는 금융자산 |

위험회피지정금융자산 | 합 계 |

|---|---|---|---|---|---|

| 유동자산: | |||||

| 현금및현금성자산 | 196,863 | - | 38,178 | - | 235,041 |

| 단기금융상품 | 102,831 | - | 89,900 | - | 192,731 |

| 매출채권(주1) | - | - | 289,629 | - | 289,629 |

| 금융리스채권 | - | - | 37,931 | - | 37,931 |

| 대여금 | - | - | 563,653 | - | 563,653 |

| 미수금 | - | - | 601,621 | - | 601,621 |

| 미수수익 | - | - | 3,268 | - | 3,268 |

| 보증금 | - | - | 11,305 | - | 11,305 |

| 파생금융상품자산 | 11,413 | - | - | - | 11,413 |

| 소 계 | 311,107 | - | 1,635,485 | - | 1,946,592 |

| 비유동자산: | |||||

| 장기금융상품 | - | - | 2,121 | - | 2,121 |

| 금융리스채권 | - | - | 226,014 | - | 226,014 |

| 장기투자증권 | 256,400 | 581,348 | 318 | - | 838,066 |

| 장기대여금 | - | - | 152 | - | 152 |

| 장기미수금 | - | - | 441 | - | 441 |

| 장기보증금 | - | - | 43,219 | - | 43,219 |

| 파생금융상품자산 | 298,524 | - | - | - | 298,524 |

| 소 계 | 554,924 | 581,348 | 272,265 | - | 1,408,537 |

| 합 계 | 866,031 | 581,348 | 1,907,750 | - | 3,355,129 |

| (주1) | 당사의 계약자산(미청구채권)은 당분기말 현재 238,612백만원이며, 동 금액은 해당 금융자산에는 포함되어 있지 않습니다. |

| (전기말) | (단위: 백만원) |

| 구 분 | 당기손익 공정가치측정금융자산 |

기타포괄손익공정가치측정금융자산 | 상각후원가로 측정하는 금융자산 |

위험회피지정금융자산 | 합 계 |

|---|---|---|---|---|---|

| 유동자산: | |||||

| 현금및현금성자산 | 278,302 | - | 90,604 | - | 368,906 |

| 단기금융상품 | 54,920 | - | 69,900 | - | 124,820 |

| 매출채권(주1) | - | - | 463,882 | - | 463,882 |

| 금융리스채권 | - | - | 36,741 | - | 36,741 |

| 대여금 | - | - | 25,824 | - | 25,824 |

| 미수금 | - | - | 3,792 | - | 3,792 |

| 미수수익 | - | - | 1,566 | - | 1,566 |

| 보증금 | - | - | 11,910 | - | 11,910 |

| 파생금융상품자산 | 46,347 | - | - | - | 46,347 |

| 소 계 | 379,569 | - | 704,219 | - | 1,083,788 |

| 비유동자산: | |||||

| 장기금융상품 | - | - | 1,637 | - | 1,637 |

| 금융리스채권 | - | - | 230,891 | - | 230,891 |

| 장기투자증권 | 260,784 | 581,716 | 310 | - | 842,810 |

| 장기대여금 | - | - | 501,132 | - | 501,132 |

| 장기미수금 | - | - | 441 | - | 441 |

| 장기보증금 | - | - | 42,239 | - | 42,239 |

| 파생금융상품자산 | 298,524 | - | - | - | 298,524 |

| 소 계 | 559,308 | 581,716 | 776,650 | - | 1,917,674 |

| 합 계 | 938,877 | 581,716 | 1,480,869 | - | 3,001,462 |

| (주1) | 당사의 계약자산(미청구채권)은 전기말 현재 181,559백만원이며, 동 금액은 해당 금융자산에는 포함되어 있지 않습니다. |

(나) 금융부채

당분기말 및 전기말 현재 금융부채의 내역은 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 당기손익인식 금융부채 |

상각후원가로 측정하는 금융부채 |

위험회피지정 금융부채 |

기타부채 | 합 계 |

|---|---|---|---|---|---|

| 유동부채: | |||||

| 단기차입금 | - | 3,481,200 | - | - | 3,481,200 |

| 유동성장기부채 | - | 1,504,027 | - | - | 1,504,027 |

| 매입채무 | - | 114,441 | - | - | 114,441 |

| 미지급금(주1) | - | 63,764 | - | - | 63,764 |

| 미지급비용(주1) | - | 54,157 | - | - | 54,157 |

| 리스부채 | - | - | - | 77,331 | 77,331 |

| 미지급배당금 | - | 193,002 | - | - | 193,002 |

| 예수보증금 | - | 244 | - | - | 244 |

| 파생금융상품부채 | 20,785 | - | - | - | 20,785 |

| 소 계 | 20,785 | 5,410,835 | - | 77,331 | 5,508,951 |

| 비유동부채: | |||||

| 장기차입금 | - | 499,685 | - | - | 499,685 |

| 사채 | - | 5,730,648 | - | - | 5,730,648 |

| 장기리스부채 |

- | - | - | 275,712 | 275,712 |

| 예수보증금 | - | 24,834 | - | - | 24,834 |

| 파생금융상품부채 | 250,904 | - | - | - | 250,904 |

| 소 계 | 250,904 | 6,255,167 | - | 275,712 | 6,781,783 |

| 합 계 | 271,689 | 11,666,002 | - | 353,043 | 12,290,734 |

| (주1) | 종업원급여제도에 따른 미지급부채 금액은 금융상품 공시 대상이 아니므로 제외되었습니다. |

| (전기말) | (단위: 백만원) |

| 구 분 | 당기손익인식 금융부채 |

상각후원가로 측정하는 금융부채 |

위험회피지정 금융부채 |

기타부채 | 합 계 |

|---|---|---|---|---|---|

| 유동부채: | |||||

| 단기차입금 | - | 3,306,200 | - | - | 3,306,200 |

| 유동성장기부채 | - | 1,494,144 | - | - | 1,494,144 |

| 매입채무 | - | 125,799 | - | - | 125,799 |

| 미지급금(주1) | - | 80,941 | - | - | 80,941 |

| 미지급비용(주1) | - | 63,895 | - | - | 63,895 |

| 리스부채 | - | - | - | 80,933 | 80,933 |

| 미지급배당금 | - | 178 | - | - | 178 |

| 예수보증금 | - | 544 | - | - | 544 |

| 파생금융상품부채 | 807 | - | - | - | 807 |

| 소 계 | 807 | 5,071,701 | - | 80,933 | 5,153,441 |

| 비유동부채: | |||||

| 장기차입금 | - | 499,651 | - | - | 499,651 |

| 사채 | - | 5,790,669 | - | - | 5,790,669 |

| 장기리스부채 |

- | - | - | 287,077 | 287,077 |

| 예수보증금 | - | 24,388 | - | - | 24,388 |

| 파생금융상품부채 | 250,904 | - | - | - | 250,904 |

| 소 계 | 250,904 | 6,314,708 | - | 287,077 | 6,852,689 |

| 합 계 | 251,711 | 11,386,409 | - | 368,010 | 12,006,130 |

| (주1) | 종업원급여제도에 따른 미지급부채 금액은 금융상품 공시 대상이 아니므로 제외되었습니다. |

(5) 공정가치 서열체계에 따른 구분

(가) 공정가치로 측정되지 않는 금융상품

당분기말 및 전기말 현재 공정가치로 측정되지 않는 금융상품의 공정가치와 장부금액은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 사채 | 7,234,675 | 7,152,479 | 7,284,813 | 6,939,522 |

| 차입금 | 3,980,885 | 3,956,877 | 3,805,851 | 3,784,920 |

사채 및 차입금의 공정가치는 계약상 현금흐름을 시장이자율에 잔여위험을 고려한 할인율(3.65% ~ 4.48%)로 할인한 현재가치를 공정가치로 산출하였습니다. 상각후원가로 측정하는 금융자산 및 금융부채는 장부금액이 공정가치의 합리적인 근사치이므로 별도의 공정가치 공시를 생략하였습니다.

(나) 공정가치로 측정되는 금융상품

당사는 재무상태표에 공정가치로 측정되는 금융상품에 대하여 공정가치측정에 사용된 투입변수에 따라 다음과 같은 공정가치 서열체계로 분류하였습니다.

| 구분 | 투입변수의 유의성 |

|---|---|

| (수준 1) | 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의(조정되지 않은) 공시가격 |

| (수준 2) | 수준1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수를 사용하여 도출되는 공정가치 |

| (수준 3) | 자산이나 부채에 대한 관측가능하지 않은 투입변수를 사용하는 평가기법으로부터 도출되는 공정가치 |

당분기말 및 전기말 현재 공정가치로 측정되는 금융상품의 공정가치를 공정가치 서열체계 수준별로 분류한 내역은 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구 분 | 장부금액 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

|---|---|---|---|---|---|

| 금융자산: | |||||

| 당기손익-공정가치측정금융자산 | 561,894 | 160,973 | 305,494 | 95,427 | 561,894 |

| 기타포괄손익-공정가치측정금융자산 | 581,348 | 9,694 | - | 571,654 | 581,348 |

| 파생금융상품자산 | 309,937 | - | 11,413 | 298,524 | 309,937 |

| 금융부채: | |||||

| 파생금융상품부채 | 271,689 | - | 20,785 | 250,904 | 271,689 |

| (전기말) | (단위: 백만원) |

| 구 분 | 장부금액 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

|---|---|---|---|---|---|

| 금융자산: | |||||

| 당기손익-공정가치측정금융자산 | 594,006 | 166,728 | 333,222 |

94,056 | 594,006 |

| 기타포괄손익-공정가치측정금융자산 | 581,716 | 9,700 | - | 572,016 | 581,716 |

| 파생금융상품자산 | 344,871 | - | 46,347 | 298,524 | 344,871 |

| 금융부채: | |||||

| 파생금융상품부채 | 251,711 | - | 807 | 250,904 | 251,711 |

당사는 계속적으로 공정가치로 인식하는 금융상품에 대해 매 보고기간종료일에 분류를 재평가(측정치 전체에 유의적인 투입변수 중 가장 낮은 수준에 근거함)하여 수준간의 이동이 있는지를 판단하고 있습니다. 전기 중 지아이이노베이션이 상장되어 수준 3에서 수준 1로 이동하였으며, 당분기 중 서열체계 수준의 이동은 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) 당사는 舊, SK주식회사에서 2007년 7월 1일자로 인적분할된 SK이노베이션㈜와 SK이노베이션㈜로부터 물적분할된 SK에너지㈜, 에스케이지오센트릭㈜, SK엔무브㈜, SK인천석유화학㈜, 에스케이트레이딩인터내셔널㈜, SK아이이테크놀로지㈜, 에스케이온㈜ 및 에스케이어스온㈜와 연대하여 분할 전의 회사채무에 대하여 변제할 책임이 있습니다. 또한, 舊, SK주식회사에서 2011년 4월 1일자로 물적분할된 SK바이오팜㈜와 연대하여 분할 전의 회사채무에 대하여 변제할 책임이 있으며, 舊, SK머티리얼즈㈜에서 2021년 12월 1일자로 물적분할된 SK스페셜티㈜와 연대하여 분할 전의 회사채무에 대하여 변제할 책임이 있습니다.

(2) 당사는 에스케이위탁관리부동산투자회사㈜로부터 본사 사옥에 대한 임대차 계약을 체결하고 있습니다. 동 임대차계약에 따른 임대차 계약기간은 2026년 7월 5일까지이며, 계약 종료전 임대차 계약을 5년 연장 할 수 있는 연장 선택권을 보유하고 있습니다. 한편, 당사는 임대인이 건물매각시 공정가액에 매입할 수 있는 우선매수권을부여 받았습니다.

(3) 당사는 SK그룹계열회사 등과 정보시스템 서비스제공계약(IT Outsourcing) 및 정보시스템 유지계약(IT System Maintenance)을 체결하여 정보시스템 유지, 개발 및 하드웨어 공급업무를 수행하고 있습니다.

(4) 당사는 2011년 5월 31일자로 경기도와 판교택지개발지구 내 도시지원시설용지 매매계약을 체결하였습니다. 해당 계약의 총 계약금액은 82,964백만원이며 지분율 (54.9%)에 따른 당사의 토지계약분은 45,536백만원입니다. 한편, 해당 건물은 완공되어 2014년 8월 소유권보존등기를 하였으며, 소유권보존등기 시점부터 10년간 목적용지 및 건축물은 제3자에게 양도가 제한되어 있습니다.

(5) 당사는 SK해운㈜의 보통주 발행 및 구주매각과 관련하여 보통주 투자자와 총수익스왑계약을 체결하였으며, 주요 내역은 다음과 같습니다.

| 구 분 | 신주발행 | 구주매각 |

| 투자자 | 스페셜시츄에이션제일호(유) 등 | 코퍼릿턴어라운드제일호㈜ |

| 대상주식수 | 6,548,672주 | 4,808,259주 |

| 계약일 | 2022년 3월 30일 | 2022년 3월 30일 |

| 만기일 | 2027년 4월 13일 | 2027년 5월 11일 |

| 정산 | 당사와 투자자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이 (+)인 경우에는 투자자가 당사에게, 정산금액이 (-)인 경우에는 당사가 투자자에게 지급함. 단, 매각 미완료시 주식의 매각가는 "0"으로 간주함 | |

| 정상결제 | 당사는 계약일로부터 매 3개월째 되는 날("프리미엄 지급일")에 잔여대상주식의 잔여 계약금액에 3.899%를 투자자에게 지급하여야 함. 한편 투자자가 대상주식의 보유로 배당금 등을 수령하는 경우 해당 금액을 당사에 지급하여야 함. | |

| 콜옵션 | 당사는 투자종결일로부터 만기일 사이에 도래하는 매 1년째 되는날에 투자자가 보유하고 있는 보통주 계약금액에 일정 수준의 가산금을 더한 금액으로 매수 청구 할 수 있음. | |

(6) 당사는 종속기업인 SK실트론㈜의 보통주 투자자와 총수익스왑계약을 체결하였으며, 주요 내역은 다음과 같습니다.

| 구 분 | 총수익스왑계약 |

| 투자자 | 워머신제육차㈜ 등 |

| 대상주식수 | 13,140,440주 |

| 계약일 | 2022년 8월 16일 |

| 만기일 | 2027년 8월 30일 |

| 정산 | 당사와 투자자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이(+)인 경우에는 투자자가 당사에게, 정산금액이(-)인 경우에는 당사가 투자자에게지급함. 단, 매각 미완료시 주식의 매각가는"0"으로 간주함. |

| 정상결제 | 당사는 효력발생일로부터 5영업일 이내에 최초 계약금액의 0.5%에 해당하는 금액을 지급하고 효력발생일로부터 매 3개월째 되는 날("프리미엄 지급일")에 잔여대상주식의 잔여 계약금액에 4.948%를 투자자에게 지급하여야 함. 한편 투자자가 대상주식의 보유로 배당금 등을 수령하는 경우 해당 금액을 당사에 지급하여야 함. |

| 콜옵션 | 당사는 본 계약의 효력발생일로부터 매 3개월이 되는 각 날("분기지급일")에 투자자가 보유하고 있는 보통주 최초계약금액에 일정 수준의 가산금을 더한 금액으로 매수 청구할 수 있음. |

(7) 당사는 종속기업인 에스케이이엔에스㈜의 보통주 투자자와 총수익스왑계약을 체결하였으며, 주요 내역은 다음과 같습니다.

| 구 분 | 총수익스왑계약 |

| 투자자 | 엠디프라임제일차㈜ 등 |

| 대상주식수 | 4,640,199주 |

| 계약일 |

2022년 11월 04일 |

| 만기일 |

2027년 11월 16일 |

| 정산 |

당사와 투자자는 대상주식 전부에 대해 만기일 보통주의 순매도금액에서 발행가액을 차감한 금액을 현금정산함. 정산금액이 (+)인 경우에는 투자자가 당사에게, 정산금액이 (-)인 경우에는 당사가 투자자에게 지급함. 단, 매각 미완료시 주식의 매각가는 "0"으로 간주함. |

| 정상결제 |

당사는 본 계약의 효력발생일로부터 만기일 사이의 기간에 도래하는 매 3개월째 되는 날("프리미엄 지급일")마다 잔여대상주식의 잔여 계약금액에 TRS Premium(91일물 양도성 예금증서(CD) 최종호가수익률에 연 일점팔영 퍼센트(1.80%)를 가산한 변동이율)을 곱한 금액 투자자에게 지급하여야 함. 한편 투자자가 대상주식의 보유로 배당금 등을 수령하는 경우 해당 금액을 당사에 지급하여야 함. |

| 콜옵션 |

당사는 매 프리미엄지급일(본 계약의 효력발생일로부터 매 3개월이 되는 날)에 본인이 총수익 지급자가보유하고 있는 잔여 기초자산(투자자가 당사로부터 매수한 에스케이이엔에스 발행 보통주식) 전부를 기초자산의 잔여 계약금액에 매수선택권 행사수수료, 증권거래세 및 농어촌특별세 상당액을 합한 금액으로 매수 청구할 수 있음. |

(8) 종속기업인 LNG Americas, Inc.는 FLNG Liquefaction 3, LLC가 미국 텍사스주에 2020년부터 운영하는 천연가스 액화설비로부터 액화서비스를 20년간 제공받을 예정입니다. 당분기말 현재 종속기업인 에스케이이엔에스㈜는 LNG Americas, Inc.가 체결한 동 계약과 관련하여 LNG Americas, Inc.가 서비스 대금을 지급하지 못하거나 의무위반 등으로 손해배상을 이행하지 못하는 경우 지급을 이행할 책임을 부담하고 있습니다. 당사는 에스케이이엔에스㈜의 이행보증계약과 관련하여 계약이행 보증을 제공하고 있습니다.

(9) 당사는 종속기업인 Plutus Capital NY, Inc.의 자회사인 Hudson Energy NY, LLC의 대출 및 여신한도 USD 236,000천의 원리금 상환 자금부족 시 부족자금을 대여하는 자금보충약정을 체결하였습니다.

(10) 당사는 종속기업인 SK Pharmteco Inc.의 자회사인 Abrasax Investment Inc.의 대출 및 여신한도 USD 315,000천의 원리금상환 자금 부족시 부족자금을 대여하는 자금보충약정을 체결하였습니다.

(11) 당사는 Resonac Holdings Corporation와 종속기업인 에스케이레조낙㈜ 투자와 관련하여 주주간 약정을 체결하고 있으며, 이 약정에 따라 특정사건이 발생할 시 Resonac Holdings Corporation는 당사에 대하여 에스케이레조낙㈜의 지분 중 630,000주(15%)를 주당 5천원에 매도할 수 있는 권리를 보유하고 있습니다.

(12) 당사는 종속기업인 SK시그넷㈜의 특정 주주가 보유한 주식에 대하여 일정 조건을 충족하는 경우 주당 50,000원에 당사에 매각할 수 있는 주주간 계약을 체결하였습니다.

나. 연구개발 활동

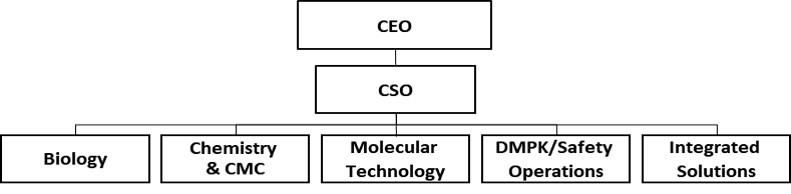

(가) 연구개발 담당 조직

|

연구개발조직 |

주요 연구 분야 |

|---|---|

|

DX Tech.그룹 |

[AI/Data] |

* 당사와 舊, SK머티리얼즈㈜ 흡수합병으로 신설한 CIC 조직 내 연구개발담당 조직은 '24년 1분기에 SK스페셜티㈜로 이관되었습니다.

(나) 연구개발비용

|

(단위: 백만원) |

|

과목 |

제34기 1분기 |

제33기 |

제32기 |

비고 |

|

|---|---|---|---|---|---|

|

연구개발비용* |

11,668 |

54,825 |

72,445 |

- |

|

|

(정부보조금) |

- |

- |

- |

- |

|

|

회계 처리 |

판매비와 관리비 |

8,337 |

32,691 |

34,041 |

- |

|

개발비(무형자산) |

3,331 |

22,134 |

38,404 |

- |

|

|

연구개발비/매출액 비율 |

1.95% |

2.27% |

3.30% |

- |

|

* 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

** 연구개발비/매출액 비율 산출 시 당기매출액은 사업부문 매출액 기준으로 산정

(다) 연구개발 실적

|

구분 |

내용 |

|---|---|

| AI/Data 솔루션 | - Multi-LLM 기반 오케스트레이션 플랫폼 ㆍ 채팅 및 multi-modal 지원 playground 개발 ㆍ Vertical 서비스 add-on API 및 Framework 개발 ㆍ Multi-LLM 지원 기능 개발 - sLLM기반 생성AI모델 ㆍ 고성능 한글 Backbone 모델 확보 ㆍ 실시간 모델 서빙 기술 및 검색 성능 고도화 - 생성형 AI 기반 B2B 공통 서비스 ㆍ 기업용 생성형 AI 채팅 및 에이전트 개발 ㆍ 업무 특화 보고서 생성 AI 서비스 개발 ㆍ sLLM 기반 AI Coding Assistant 기능 고도화 - sLLM 생성/관리 위한 LLMOps 기술 ㆍ 비정형 데이터 처리 기술 개발 ㆍ sLLM 학습 데이터 생성 및 Finetuning 기능 개발 |

| Digital ESG 솔루션 |

- 생성형 AI 기반 Digital ESG 기술 ㆍ LLM기반 탄소 배출 평가 대응 최적 답변 추론 ㆍ ESG 보고서 생성 기술 개발 ㆍ 설치형 ChainZ 지원을 위한 API G/W 고도화 |

| Cloud 플랫폼 |

- Cloud-Native Appl. Modernization 기술 |

7. 기타 참고사항

가. 상표 또는 고객 관리에 관한 중요한 정책

당사는 그룹 지주회사로서 SK 브랜드의 가치 제고 및 육성, 보호 활동을 종합적으로 수행하고 있습니다. 주요 사안에 대한 협의/심의/조정을 상시 추진하는 등 체계적인 브랜드 관리를 수행하고 있으며, 브랜드 관리 규정에 따른 정기적인 브랜드 검수 등 꾸준한 브랜드 관리 활동을 펼쳐가고 있습니다.

나. 사업과 관련된 중요한 지식재산권 관리

당사는 당사가 영위하는 IT 사업 등과 관련하여 2024년 3월 31일 현재 총 461건 (특허 260건, 상표 201건)의 지식재산권을 보유하고 있습니다.

또한, SK 브랜드와 관련하여서는 국내외 120여개 국가에서 약 2,900 여개의 상표등록을 보유하고 있으며, SK이노베이션, SK텔레콤, SK하이닉스 등 100여개 사와 상표권 사용계약을 체결하여 그 상표 사용을 허여하고 있습니다. 각 등록상표는 지정된 상품 및 서비스에 대하여 해당 국가에서 독점적, 배타적 사용이 가능하며, 당사는 이들 등록의 갱신, 추가 출원 등의 절차를 통하여 지속적인 사용이 가능하도록 관리하고 있습니다

.

다. 법률ㆍ규정 등에 의한 규제 사항

당사와 자회사 SK이노베이션㈜, SK텔레콤㈜, SK네트웍스㈜, SKC㈜, SK E&S㈜ 등은 "독점규제 및 공정거래에 관한 법률" 상 「상호출자제한ㆍ채무보증제한 기업집단」으로 지정되어, 계열회사 간 상호출자 및 채무보증이 금지되는 등 관련 규정에 따른 규제를 적용받고 있습니다. 또한 동법 제47조 (특수관계인에 대한 부당한 이익제공 등 금지) 및 관련 규정에 의한 규제를 적용받고 있습니다. 한편, 지주회사인 당사는 동법 제18조 (지주회사의 행위제한 등)에 의해 부채비율을 200% 이내로 유지해야합니다. 부채비율은 총부채를 총자본으로 나누어 계산하고 있습니다.

라. 사업과 관련한 환경물질의 배출 또는 환경보호와 관련된 사항

당사는 직접적으로 제품을 제조하는 공정이 없기 때문에 이로 인한 환경물질의 배출은 없으며, 현재 당사 온실가스 배출의 98% 이상이 외부전력 사용에 의해 배출되고 있습니다. 당사는 국제사회가 요구하는 기후변화 대응에 적극 동참하고자, 글로벌 RE100 이니셔티브에 가입 (2020년 12월)하고 2040년까지 Net Zero를 달성하겠다는 목표를 선언 (2021년 6월) 하였습니다.

2021년에는 태양광 자가발전 설비를 150kW에서 650kW로 확충하였으며, 전력사용량의 대부분을 차지하는 데이터센터의 에너지 효율화를 위한 설비투자 및 운영 효율화를 지속 추진하고 있습니다.

당사는 RE100 2040로드맵 하에 자가발전 및 녹색 프리미엄 전력구매를 통해 재생에너지 전환비율을 높여가고 있으며 (2021년 3.2%, 2022년 9.7%), 2023년에는 18.4%를 전환한 것으로 추정됩니다. 2024년에는 23%를 전환목표로 녹색 프리미엄 구매비중을 상향할 예정입니다. 향후에도 다양한 RE100 이행수단의 최적 조합을 통해 전환비율을 지속적으로 높여갈 계획입니다. (2030년 60%, 2040년 100% 전환목표)

당사는 2021년부터 매년 당사의 기후변화에 따른 리스크 및 대응 전략을 TCFD권고안에 따라 공시/실행하고 있으며, 지속적으로 검증받고 투명하게 관리해 나갈 계획입니다.

마. 산업분석

[투자부문]

지주회사(持株會社, Holding Company)란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 법적기준 이상의 해당회사의 주식(의결권)을보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다.

지주회사 제도는 지배구조의 투명성을 제고하고 경영의 효율성을 강화함으로써 주주가치를 높이고, 독립적인 자율경영 및 합리적인 성과평가 시스템 구축을 용이하게 함으로써 책임 경영체제를 정착시키며, 사업부문별 특성에 적합한 의사결정 체제 확립과 경영 자원의 효율적 배분을 통해 사업 경쟁력을 강화하여 성장 잠재력을 확보하고 경영위험을 최소화할 수 있는 장점이 있습니다.

한편, 지주회사의 주요 수입은 용역 및 브랜드사용료, 배당금 수익 등으로 구성되어 있어 자회사를 포함한 관계회사에 대한 의존도가 높습니다. 이로 인해 향후 자회사 및 관계회사들의 실적이 악화될 경우 지주회사의 실적 또한 악화될 수 있습니다. 독점규제 및 공정거래에 관한 법률에서는 지주회사의 행위제한 요건을 열거하였으며 이를 위반할 경우 공정거래위원회로부터 독점규제 및 공정거래에 관한 법률 제38조 제3항에 따라 과징금을 부과 받을 수 있으며, 동법 제124조 및 제128조에 의한 벌칙을 부과 받을 수 있습니다.

[사업부문]

(1) 산업의 특성 및 성장성

최근 IT서비스에 대한 고객 니즈가 단위 Business Process 개선뿐만 아니라, Business Model 전반을 혁신하는 것까지 확대되었고, IT기술의 활용범위는 산업별 밸류체인 전반으로 확장되었습니다. 아울러, 강화되고 있는 기업의 사회적 책임 이슈에 대해 IT기술이 해결 방안이 될 것이라는 기대 역시 커지며, IT 서비스 시장의 성장 잠재력은 점차 확대되는 중입니다.

2023년 당사가 속한 IT서비스 시장 규모는 30.2조원이었으며, 2024년은 6.3% 성장한 32.1조원 수준으로 전망됩니다. (출처: Gartner, 2024.1)

(2) 경기변동의 특성 및 계절성

공공 영역의 IT 서비스는 경기 변동보다는 정부의 정책에 따른 영향을 받는 반면, 민간 영역은 기업 IT 투자에 따른 영향을 받아 경기 변동에 대한 민감도가 높습니다. 하지만, IT 서비스 업종은 다양한 사업 영역을 갖고 있어 계절적인 민감도는 타 산업에 비해 낮은 편입니다.

(3) 경쟁 상황 및 시장점유율

국내 IT 서비스 업계의 시장점유율에 대한 정확한 통계 수치는 없으나, 시장조사 전문기관인Gartner에서 산정한 2023년 IT 서비스 시장 규모 추정치 약 30.2조원을 기준으로 당사의 시장 점유율은 약 8% 수준인 것으로 추정됩니다.

(4) 시장에서 경쟁력을 좌우하는 요인

IT 서비스 사업은 신고제로 제도적인 진입장벽은 낮은 편이나, 고객별 상이한 IT 요구사항에 대응하기 위한 산업 지식, SW/HW/NW 기술, Project Management, 구축/운영 Know-how 등 업종 특성상의 진입장벽은 존재합니다. 특히 다양한 Project 수행 경험과 기술력을 보유한 Project Manager, Consultant, Architect 등의 전문인력 보유가 중요한 핵심 경쟁 역량입니다.

바. 사업 부문별 주요 재무 정보

(1) 매출액 및 비중

| (단위: 백만원) |

| 대상 회사 | 사업부문 | 2024년 1분기 | 2023년1분기 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| SK주식회사 | 투자사업 및 IT서비스 사업 | 1,236,876 | 3.46% | 1,641,072 | 4.76% | 4,137,030 | 2.98% | 3,369,784 | 2.42% |

| SK이노베이션 계열 | 지주사업 및 석유/ 화학/ 배터리 관련 사업 | 18,855,139 | 52.67% | 19,142,879 | 55.49% | 77,288,486 | 55.66% | 78,056,939 | 56.14% |

| SK텔레콤 계열 | 정보통신 사업 | 4,474,611 | 12.50% | 4,372,227 | 12.67% | 17,608,511 | 12.68% | 17,304,973 | 12.45% |

| SK스퀘어 계열 | 지주사업 | 498,278 | 1.39% | 583,607 | 1.69% | 2,276,508 | 1.64% | 2,370,553 | 1.70% |

| SK네트웍스 계열 | 상사 및 정보통신 유통, 렌터카 및 가전렌탈 사업 |

2,476,906 | 6.92% | 2,389,764 | 6.93% | 9,133,867 | 6.58% | 9,426,160 | 6.78% |

| SKC 계열 | 지주사업 및 2차전지 소재사업, 화학사업, 반도체 소재 사업 |

415,189 | 1.16% | 479,546 | 1.39% | 1,570,752 | 1.13% | 2,386,650 | 1.72% |

| SK에코플랜트 계열 | 환경사업, 에너지사업, 솔루션사업 | 2,063,074 | 5.76% | 1,475,375 | 4.28% | 8,925,073 | 6.43% | 7,550,863 | 5.43% |

| SK E&S 계열 | 가스사 소유 및 복합화력 발전 | 3,569,273 | 9.97% | 3,394,167 | 9.84% | 11,167,183 | 8.04% | 11,540,872 | 8.30% |

| 기타 | 생명과학 연구, 조림사업, 정보보호서비스 등 | 2,206,827 | 6.16% | 1,018,310 | 2.95% | 6,738,880 | 4.85% | 7,037,326 | 5.06% |

| 단순합계 | 35,796,173 | 100.00% | 34,496,947 | 100.00% | 138,846,290 | 100.00% | 139,044,120 | 100.00% | |

| 연결조정 효과 | △2,769,360 | △1,994,242 | △7,608,412 | △6,964,766 | |||||

| 총 합계 | 33,026,813 | 32,502,705 | 131,237,878 | 132,079,354 | |||||

*△는 부(-)의 값임

(2) 영업이익 및 비중

|

(단위: 백만원) |

| 대상 회사 | 사업부문 | 2024년 1분기 | 2023년1분기 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 영업이익 | 비중 | 영업이익 | 비중 | 영업이익 | 비중 | 영업이익 | 비중 | ||

| SK 주식회사 | 투자사업 및 IT서비스 사업 | 606,350 | 22.82% | 1,120,349 | 61.87% | 1,550,461 | 32.34% | 1,108,689 | 11.18% |

| SK이노베이션 계열 | 지주사업 및 석유/ 화학/ 배터리 관련 사업 | 624,736 | 23.51% | 374,992 | 20.71% | 1,903,886 | 39.71% | 3,917,341 | 39.51% |

| SK텔레콤 계열 | 정보통신 사업 | 498,489 | 18.76% | 494,778 | 27.32% | 1,753,204 | 36.56% | 1,612,070 | 16.26% |

| SK스퀘어 계열 | 지주사업 | 323,786 | 12.19% | △639,033 | △35.29% | △2,339,699 | △48.79% | 16,052 | 0.16% |

| SK네트웍스 계열 | 상사 및 정보통신 유통, 렌터카 및 가전렌탈 사업 |

62,409 | 2.35% | 61,468 | 3.39% | 237,283 | 4.95% | 177,552 | 1.79% |

| SKC 계열 | 지주사업 및 2차전지 소재사업, 화학사업, 반도체 소재 사업 |

△76,211 | △2.87% | △28,890 | △1.60% | △216,301 | △4.51% | 186,194 | 1.88% |

| SK에코플랜트 계열 | 환경사업, 에너지사업, 솔루션사업 | 56,559 | 2.13% | 48,039 | 2.65% | 174,504 | 3.64% | 156,951 | 1.58% |

| SK E&S 계열 | 가스사 소유 및 복합화력 발전 | 457,087 | 17.20% | 234,514 | 12.95% | 1,331,714 | 27.77% | 1,711,062 | 17.26% |

| 기타 | 생명과학 연구, 조림사업, 정보보호서비스 등 | 103,583 | 3.90% | 144,739 | 7.99% | 399,918 | 8.34% | 1,029,988 | 10.39% |

| 단순합계 | 2,656,788 | 100.00% | 1,810,956 | 100.00% | 4,794,970 | 100.00% | 9,915,899 | 100.00% | |

| 연결조정 효과 | △1,119,578 | △629,738 | 261,409 | △1,754,633 | |||||

| 총 합계 | 1,537,210 | 1,181,218 | 5,056,379 | 8,161,266 | |||||

*△는 부(-)의 값임

(3) 자산총액 및 비중

|

(단위: 백만원) |

| 대상 회사 | 사업부문 | 2024년 1분기 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|---|

| 자산총액 | 비중 | 자산총액 | 비중 | 자산총액 | 비중 | ||

| SK 주식회사 | 투자사업 및 IT서비스 사업 | 29,036,780 | 13.44% | 28,638,916 | 13.78% | 28,451,248 | 12.53% |

| SK이노베이션 계열 | 지주사업 및 석유/ 화학/ 배터리 관련 사업 | 86,384,116 | 39.97% | 80,835,513 | 38.90% | 67,218,924 | 29.60% |

| SK텔레콤 계열 | 정보통신 사업 | 30,296,511 | 14.02% | 30,119,227 | 14.50% | 31,308,262 | 13.78% |

| SK스퀘어 계열 | 지주사업 | 18,278,395 | 8.46% | 17,970,008 | 8.65% | 22,160,583 | 9.76% |

| SK네트웍스 계열 | 상사 및 정보통신 유통, 렌터카 및 가전렌탈 사업 |

9,793,565 | 4.53% | 9,110,359 | 4.38% | 9,499,259 | 4.18% |

| SKC 계열 | 지주사업 및 2차전지 소재사업, 화학사업, 반도체 소재 사업 |

7,127,773 | 3.30% | 7,032,322 | 3.38% | 6,393,093 | 2.81% |

| SK에코플랜트 계열 | 환경사업, 에너지사업, 솔루션사업 | 15,424,081 | 7.14% | 14,916,026 | 7.18% | 13,321,563 | 5.87% |

| SK E&S 계열 | 가스사 소유 및 복합화력 발전 | 19,321,967 | 8.94% | 18,237,743 | 8.78% | 18,465,627 | 8.13% |

| 기타 | 생명과학 연구, 조림사업, 정보보호서비스 등 | 442,474 | 0.20% | 918,654 | 0.44% | 30,303,753 | 13.34% |

| 단순합계 | 216,105,662 | 100.00% | 207,778,768 | 100.00% | 227,122,312 | 100.00% | |

| 연결조정 효과 | - | △808,504 | △32,616,452 | ||||

| 총 합계 | 216,105,662 | 206,970,264 | 194,505,860 | ||||

*△는 부(-)의 값임

[ESSENCORE]

1. 사업의 개요

회사는 2014년 반도체 모듈 사업 수행을 위해 SK㈜의 Marketing 역량 및 자본력을 기반으로 Global 고객을 확보하여 중화권 업체들 위주의 시장에 성공적으로 안착하였습니다. 그동안 홍콩, 대만, 중국 등 중화권 중심의 Eco-system 확보에 주력하였으며, 추후 인도, 동남아 등 Global시장으로 영업 채널을 확대해 나아가고 있습니다.

[당기말 부문별 요약 재무현황]

|

(단위: 백만원) |

|

구 분 |

2024년 1분기 |

2023년 |

2022년 |

|---|---|---|---|

|

매출액 |

254,142 |

821,059 |

819,298 |

|

영업이익 |

52,529 |

59,404 |

68,181 |

|

총자산 |

381,214 |

456,095 |

269,723 |

2. 주요 제품 및 서비스

회사의 주요 제품 군으로 DRAM 모듈 및 Flash Memory 등으로 매출액의 100%를 차지하고 있습니다.

3. 원재료 및 생산설비

(1) 주요 원재료 현황 및 가격변동추이

원재료는 국내외 IDM(Integrated Device Manufacture)로부터 Sourcing 하고 있습니다. DRAM 및 Flash Memory 반도체 가격은 시장 수요, 공급 상황에 따라 변동하는 특성을 가지고 있습니다.

(2) 생산설비 현황

|

(기준일: 2024년 03월 31일) |

|

(단위: 백만원) |

|

과 목 |

취득원가 |

감가상각누계액 |

당분기말 장부가액 |

|---|---|---|---|

|

유형자산 |

16,885 |

11,544 |

5,341 |

* 2024년 3월 31일 기준 회사의 인원은 93명입니다.

4. 매출 및 수주상황

(1) 주요 상품 및 매출형태별 실적

|

|

(단위: 백만원) |

|

회사명 |

매출유형 |

품 목 |

2024년 1분기

|

2023년

|

2022년

|

|---|---|---|---|---|---|

|

ESSENCORE |

제품 외 |

DRAM, NAND 등 관련 |

254,142 |

821,059 |

819,298 |

(2) 판매 방법 및 당기 수주 상황

회사는 주요 고객사들과 상호 합의에 따라 공급 물량 및 가격을 결정하고 있으며, 장기공급 계약에 따른 수주 잔고는 없습니다.

5. 위험관리 및 파생거래

(1) 시장 위험과 위험관리

회사는 원재료 수급 상황, 환율 변동 등의 시장 변수로 인하여 영향을 받을 수 있습니다. 이에 회사는 예상치 못한 손실을 일으킬 수 있는 가능성을 최소화하여 안정적인 경영활동을 수행할 수 있도록 노력하고 있습니다.

(2) 파생상품 등에 관한 사항

당분기말 현재 보유하고 있는 파생상품은 없습니다.

6. 주요계약 및 연구개발활동

(1) 연구개발 담당 조직

|

부문 |

연구개발조직 |

주요 연구 분야 |

|---|---|---|

|

반도체 모듈 |

Business |

- DRAM 모듈, NAND 응용제품 등 기획/개발

- Customer Requirement Customization & Verification |

(2) 연구개발비용

|

(단위: 백만원) |

|

과 목 |

2024년 1분기

|

2023년

|

2022년

|

|

|---|---|---|---|---|

|

연구개발비용 |

55 |

479 |

462 |

|

|

회계처리 |

판매비와 관리비 |

55 |

479 |

462 |

|

개발비(무형자산) |

- |

- |

- |

|

|

정부보조금 |

- |

- |

- |

|

|

연구개발비 / 매출액 비율 |

0.02% |

0.06% |

0.06% |

|

7. 기타 참고사항

(1) 산업분석 등

(가) 산업 개요

반도체 모듈 사업은 반도체 Chip Maker의 전방산업 영역에 해당합니다. 반도체 모듈기업은 중견, 중소 B2B 채널과 Brand 기반의 B2C 채널을 구축하여 사업을 수행하고 있습니다. 반도체 모듈 사업은 모듈 제품 제조에 필요한 반도체 Chip, Controller, PCB 등의 수급과 최종 고객이 요구하는 제품을 개발하여 경쟁력 있는 가격으로 생산하고, 최종 고객이 인지하는 Brand 확보/구축 등이 중요합니다

(나) 시장 규모/성장성

반도체 모듈 시장의 명확한 시장규모를 산정할 수 없으나, 일부 조사기관 자료에 의하면 3rd Party DRAM 모듈 포함한 전체 시장규모는 50 Billion USD, NAND 시장 규모는 40 Billion USD로 추정하고 있습니다.

(출처: Trendforce Datasheet, Jan 2024)

(다) 주요 Player

탄탄한 자본력을 바탕으로 제조 Eco-system, Marketing Channel 등을 갖춘 중화권의 Player가 선두업체에 다수 포진되어 있습니다. 선두업체인 Kingston은 중화권에 제조 Eco-system 운영, Brand Reputation 제고 및 전/후방 Player와 전략적 제휴로 위상을 확보하고 있으며, 그 외 A-Data 등이 주요 Player입니다.

[SK이노베이션]

1. 사업의 개요

SK이노베이션은 Green Energy & Materials Company로서 SK에너지, SK지오센트릭(舊SK종합화학), SK엔무브(舊SK루브리컨츠), SK인천석유화학, SK트레이딩인터내셔널, SK아이이테크놀로지, SK온, SK어스온, SK엔텀과 같이 9개의 주요 자회사를 보유하고 있습니다. 석유탐사 및 개발부터 석유화학제품 생산에 이르는 수직계열화로 석유·화학 사업의 밸류체인을 구축하였으며, 배터리와 소재분야에 대한 지속적인 투자를 통해 친환경 포트폴리오 비중을 확대해나가고 있습니다. 당사의 매출액은 석유사업 68%, 화학사업 15%, 윤활유 사업 6%, 배터리 사업 9%, 소재사업 그리고 석유개발 사업 및 기타 사업 2%로 구성되어 있습니다. (2024년 1분기 기준)

석유사업은 석유제품 생산에 필요한 원유 등 원료를 수입하고, 울산 및 인천 Complex에서 원료를 정제하여 친환경성과 성능이 뛰어난 휘발유, 경유, 등유, 항공유 등의 연료와 가스, 아스팔트 그리고 화학제품의 원료가 되는 납사를 생산합니다. 원유를 전량 수입에 의존하고 있기 때문에 당사는 전세계 각처의 다양한 공급망을 확보하여 안정적인 원유수급을 유지하고 있습니다. 생산된 제품은 주거래처인 SK트레이딩인터내셔널㈜, 에스케이지오센트릭㈜, 한국석유공사 등에 판매하고 있습니다. 주요 원재료인 원유는 중동 산유국 등 전세계 각처에서 수입하고 있으며 당사는 다양한 공급망을 확보하여 안정적인 원유 수급을 유지하고 있습니다. 주요 판매경로는 크게 대리점, 직매, 수출이며 전체 매출액의 10% 이상을 차지하는 품목은 무연휘발유, 경유, 납사 등 입니다. 내수판매의 경우, 직매처, 주유소 및 중간 판매업자에게 도매로 판매하고, 주유소 및 충전소를 통해 국내 소비자들에게 석유제품을 공급하고 있습니다. 2024년 1분기 기준 석유사업은 12조 8,548억원의 매출을 시현하였습니다.

2024년 출범한 Tank Terminal 사업은 140여개의 원유 및 석유제품 Tank를 바탕으로 한 Tank 임대 사업과 다수의 부두/부이 시설을 활용한 입/출하 운영 사업을 추진하고 있습니다. 울산의 인근 정유사와 Pipe Line으로 연결되어 있는 이점과 당사가 보유한 부두 및 부이 시설을 활용하여 원유와 석유제품 Trading에 다양한 사업 기회를 제공하고 있으며, Global 정유사들의 동아시아 물류 거점으로 활용 될 수 있도록 Business 확장을 추진 중입니다. 2024년 1분기 기준 Tank Terminal 사업은 644억원의 매출을 시현하였습니다.

화학사업과 윤활유사업은 정유 공정에서 생산되는 부산물을 원료로 개질 공정, 불순물 제거 공정 등을 거쳐 다양한 분야에 사용되는 화학 제품과 친환경 유활기유 및 자동차 엔진 윤활유를 생산합니다. 화학사업은 납사 등을 원료로 하여 에틸렌, 프로필렌 등의 올레핀계 제품과 벤젠, 톨루엔, 자일렌 등의 방향족을 생산하는 기초 소재 사업과 기초 유분을 원료로 하여 고기능성 포장재, 자동차 소재 등의 고부가 화학제품을 생산하는 화학소재 사업으로 구성되어 있습니다. 윤활유 사업은 자동차의 엔진 및 트랜스 미션용 윤활유(기어유) 제조에 주로 사용되는 윤활기유와 자동차용 윤활유를 생산하고 있습니다. 두 사업 모두 기술 기반 시장 경쟁력을 확보하고 글로벌 시장에서의 입지를 공고히 해나가고 있습니다. 2024년 1분기 기준 화학사업과 윤활유 사업은 각각 2조 7,590억원, 1조 1,373억원의 매출을 시현하였습니다.

배터리 사업은 전기차 및 ESS용 배터리 생산, BaaS(Battery as a Service) 사업 등을 함께 추진하고 있습니다. 당사 고유의 고에너지밀도와 고출력 기술을 바탕으로 미국, 유럽, 중국 등 세계 각 지역에 배터리를 공급하고 있으며, 2025년까지 199GWh 이상의 연간 생산 능력을 확보해 고객 수요에 대응할 계획입니다. 2024년 1분기 기준 배터리 사업은 1조 6,836억원의 매출을 시현하였습니다.

소재 사업은 2004년 국내 최초이자 세계에서는 세 번째로 LiBS 생산기술을 독자 개발하였으며, 2007년 세계 최초로 축차 연신 공정을 완성한 이후, 세계 최초의 5μm 박막 제품 개발 및 양면 동시 코팅 상업화 등 경쟁사 대비 우위의 기술력을 바탕으로 Global Top-tier LiBS Player로 성장하였습니다. 배터리 산업을 주도하는 상위 업체들과의 협력을 강화 및 확대하고 있으며, 이를 바탕으로 2024년 1분기 기준으로 소재 사업은 317억원의 매출을 시현하였습니다.

석유개발 사업은 지질 탐사를 통해 지하 또는 해저에 존재하는 원유나 천연가스 등을 찾아내고 이를 개발, 생산하여 판매하는 일련의 경제활동을 뜻합니다. 당사는 2023년 9월부터 남중국해 북동부 해상에 위치한 중국 17/03에서 원유 생산을 개시하였습니다. 중국 17/03 광구는 독자적인 기술력으로 탐사사업에서 원유를 발견하고 개발, 생산까지 이어진 첫번째 운영권 광구라는 점에서 의미가 있습니다.

이외에도 당사는 2024년 3월말 기준 8개국 10개 광구 및 4개 LNG 프로젝트를 통해 전 세계에서 활발한 석유개발사업을 진행 중이며, 2022년末 확인 매장량 기준 총 3.3억 배럴의 원유를 확보하고 있습니다.

당사의 2024년 1분기 지분 원유 분배 물량은 총 5.1백만 석유환산배럴이며, 일산 약 56.0천 석유환산배럴을 분배 받았습니다. 2024년 1분기 누적기준으로 석유개발 사업은 3,701억원의 매출을 시현하였습니다.

보다 상세한 내용은 SK이노베이션 1분기보고서의 'II. 사업의 내용'을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

[SK온㈜]

가. 주요 제품 등의 현황

| (단위: 백만원) |

| 사업 부문 | 매출 유형 | 품 목 | 구체적 용도 |

제 4기 |

제 3 기 |

제 2 기 |

|---|---|---|---|---|---|---|

|

매출액 |

매출액 |

매출액 |

||||

| 배터리 사업 | 제품 | 중대형 전지 | 2차 전지 | 1,683,586 | 12,897,212 | 7,617,770 |

나. 주요 제품 등의 가격변동추이

- 당사 배터리 사업은 중대형 전지 단일 품목을 판매하고 있으며, 주요 제품의 가격은 고객사와의 계약에 따라 결정되어 영업기밀에 해당됩니다. 따라서 동 사항에 대한 세부 내용을 공시할 경우 당사의 영업에 현저한 영향을 미칠 수 있다고 판단하여 세부 내역은 공시하지 않습니다.

[SK에너지㈜]

가. 주요 제품 등의 현황

| (단위: 백만원, %) |

| 사업 부문 |

매출 유형 |

품 목 | 구체적용도 | 주요상표 | 제14기 1분기 (2024년 1분기) |

제13기 (2023년) |

제12기 (2022년) |

|||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||||

| 석유 사업 |

제품 | 무연휘발유 | 자동차용 | 엔크린 | 2,288,786 | 20.0% | 8,338,971 | 19.0% | 8,977,625 | 17.7% |

| 등유 | 난방 및 취사용 | 100등유 | 194,729 | 1.7% | 582,104 | 1.3% | 753,048 | 1.5% | ||

| 경유 | 자동차용 | 파워디젤 | 3,883,841 | 33.9% | 15,252,461 | 34.8% | 19,002,166 | 37.6% | ||

| B-C | 연료유 | - | 140,473 | 1.2% | 804,174 | 1.8% | 995,528 | 2.0% | ||

| 기타 | 기타 | 납사 등 | - | 4,873,359 | 42.5% | 18,529,240 | 42.3% | 20,491,107 | 40.5% | |

| 기타사업 | 기타 | 기타 | - | - | 79,313 | 0.7% | 309,491 | 0.8% | 366,472 | 0.7% |

| 합 계 | 11,460,501 | 100.0% | 43,816,441 | 100.0% | 50,585,946 | 100.0% | ||||

| (연결 조정) | (49,687) | - | (190,976) | - | (253,601) | - | ||||

| 연결 합계 | 11,410,814 | - | 43,625,465 | - | 50,332,345 | - | ||||

나. 주요 제품 등의 가격변동추이

| (단위: 원/배럴) |

| 구 분 | 제14기 1분기 (2024년 1분기) |

제13기 (2023년) |

제12기 (2022년) |

|---|---|---|---|

| 무연휘발유 | 127,033 | 129,155 | 149,108 |

| 등유 | 146,755 | 152,519 | 163,844 |

| 경유 | 142,589 | 144,964 | 180,149 |

| B-C | 121,609 | 121,971 | 139,436 |

(1) 산출기준

- 각 제품의 매출금액을 매출량으로 나누어 산출한 단순평균 가격

(2) 주요가격변동원인

- 석유제품 : 당분기 국제 원유가가 전년 대비 하락하여 석유제품 국내외 판매복합단가가 하락하였습니다.

[SK지오센트릭㈜]

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적인 용도 |

제14기 1분기 (2024년 1분기) |

제13기 (2023년) |

제12기 (2022년) |

|||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||||

| 기초유화사업 | 제품 | 에틸렌 | 합성수지, 고무원료 |

97,116 | 2.57% | 387,974 | 2.60% | 387,105 | 2.50% |

| 파라자일렌 | 합성원료, 용제 | 868,868 | 23.02% | 3,734,296 | 25.20% | 3,505,287 | 22.90% | ||

| 스틸렌모노머 | 합성수지, 합성고무원료 |

- | 0.00% | - | 0.00% | 439,121 | 2.90% | ||

| 기타 | Raffinate 등 | 1,779,206 | 47.15% | 6,436,842 | 43.50% | 6,172,801 | 40.30% | ||

| 기타 | 기타 | - | 12,696 | 0.34% | 67,550 | 0.50% | 161,222 | 1.10% | |

| 화학소재사업 | 제품 | 합성수지 (PE/PP) |

용기, 필름, 자동차부품 |

517,527 | 13.71% | 1,688,835 | 11.40% | 2,547,995 | 16.60% |

| 기타 | 용제 등 | 476,788 | 12.63% | 2,415,084 | 16.30% | 2,016,931 | 13.20% | ||

| 기타 | 기타 | - | 21,538 | 0.57% | 78,397 | 0.50% | 73,990 | 0.50% | |

| 조정 전 매출 합계 | 3,773,739 | 100.00% | 14,808,978 | 100.00% | 15,304,452 | 100.00% | |||

| 연결조정 | (292,197) | - | (1,260,609) | - | (1,387,576) | - | |||

| 조정후 매출 합계 | 3,481,542 | - | 13,548,369 | - | 13,916,876 | - | |||

나. 주요 제품 등의 가격변동 추이

| (단위 : 원/톤) |

| 사업부문 | 제품 | 제14기 1분기 (2024년 1분기) |

제13기 (2023년) |

제12기 (2022년) |

| 기초유화사업 | 기초유화사업 제품 (에틸렌,PX,SM,기타) |

1,002,730 | 936,170 | 1,024,374 |

| 화학소재사업 | 화학소재사업 제품 (합성수지,기타) |

1,058,819 | 1,205,770 | 1,317,981 |

[SK인천석유화학㈜]

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 매출유형 | 품목 | 구체적 용도 |

제12기 1분기 |

제11기 |

제10기 |

|||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 제품 |

무연휘발유 |

자동차용 |

173,310 | 6.3% | 644,397 | 6.4% | 709,971 | 7.9% |

|

등유 |

난방 및 취사용 |

14,775 | 0.5% | 45,769 | 0.5% | 41,436 | 0.5% | |

|

경유 |

자동차용 |

495,108 | 18.1% | 2,118,396 | 20.9% | 2,446,505 | 27.3% | |

|

항공유 |

항공기용 |

500,176 | 18.2% | 1,878,862 | 18.6% | 1,320,964 | 14.7% | |

|

B-C |

연료유 |

237,564 | 8.7% | 948,750 | 9.4% | 1,049,208 | 11.7% | |

|

나프타 |

석유화학제품 원료 |

427,627 | 15.6% | 1,449,345 | 14.3% | 1,064,121 | 11.9% | |

|

PX |

합섬원료 |

487,834 | 17.8% | 1,754,469 | 17.3% | 1,396,307 | 15.6% | |

|

기타 |

B/T/X 등 |

403,727 | 14.7% | 1,263,713 | 12.5% | 929,724 | 10.4% | |

| 기타 | 4,015 | 0.1% | 12,834 | 0.1% | 7,989 | 0.1% | ||

| 합 계 | 2,744,136 | 100.0% | 10,116,535 | 100.0% | 8,966,225 | 100.0% | ||

나. 주요 제품 등의 가격변동추이

| (단위 : 원/배럴, PX 단위: 원/톤) |

|

구 분 |

제12기 1분기 (2024년 1분기) |

제11기 (2023년) |

제10기 (2022년) |

|

무연휘발유 |

129,940 | 128,176 | 148,564 |

|

등유 |

146,876 | 150,506 | 161,103 |

|

경유 |

143,568 | 141,104 | 178,372 |

|

항공유 |

136,461 | 137,214 | 171,996 |

|

B-C |

121,030 | 108,788 | 137,517 |

|

나프타 |

94,121 | 87,029 | 102,831 |

|

PX |

1,312,139 | 1,313,071 | 1,361,490 |

| 주1) | 산출기준: 각 제품의 매출금액을 매출량으로 나누어 산출한 단순평균 가격 |

[SK엔무브㈜]

가. 주요 제품 등의 현황

| (기준일 : 2024년 03월 31일) |

(단위 : 백만원) |

| 품 목 | 수출 구분 | 제 16 기 1분기 (2024년 1분기) |

제 15 기 (2023년) |

제 14 기 (2022년) |

|||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 기 유 | 내수 | 280,591 | 13.32% | 1,324,555 | 14.22% | 1,480,423 | 14.50% |

| 수출 | 705,237 | 33.48% | 3,227,909 | 34.67% | 3,565,291 | 34.92% | |

| 해외법인 | 898,936 | 42.69% | 3,826,478 | 41.09% | 4,283,619 | 41.95% | |

| 소계 | 1,884,764 | 89.49% | 8,378,942 | 89.98% | 9,329,333 | 91.37% | |

| 윤활유 | 내수 | 49,749 | 2.36% | 189,751 | 2.04% | 192,956 | 1.89% |

| 수출 | 65,780 | 3.12% | 284,880 | 3.06% | 261,595 | 2.56% | |

| 해외법인 | 105,941 | 5.03% | 458,062 | 4.92% | 427,148 | 4.18% | |

| 소계 | 221,470 | 10.51% | 932,693 | 10.02% | 881,699 | 8.63% | |

| 조정 전 매출 합계 | 2,106,234 | 100.00% | 9,311,635 | 100.00% | 10,211,032 | 100.00% | |