|

|

확인서 |

분 기 보 고 서

(제 26 기 1분기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 16일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에이치엘홀딩스 주식회사 |

| 대 표 이 사 : | 김광헌, 김준범 |

| 본 점 소 재 지 : | 경기도 용인시 기흥구 기흥단지로 46 |

| (전 화) 031-280-4640 | |

| (홈페이지) http://www.hlholdings.co.kr | |

| 작 성 책 임 자 : | (직 책) Corporation Management실장 (성 명) 이 성 규 |

| (전 화) 02-526-0500 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

회사의 개요는 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

2. 회사의 연혁

회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

3. 자본금 변동사항

자본금 변동사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

4. 주식의 총수 등

주식의 총수 등은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

5. 정관에 관한 사항

정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

II. 사업의 내용

1. 사업의 개요

당사는 지주회사로서, 2014년 9월 1일 인적분할을 통해 지주회사로 전환하였습니다. 이후 2015년 7월 1일 자동차부품 유통 및 물류업을 영위하는 한라마이스터 유한회사를 흡수합병하여 사업지주회사로 전환하였습니다.

보고 기준일 현재, 당사는 자회사로부터 받는 배당수익, HL(에이치엘), Halla(한라) 및 Mando(만도) 브랜드 권리를 소유하며 사용자로부터 상표권 사용수익 수취, IT 제품ㆍ용품판매 및 서비스 제공 등의 사업과 자동차 부품ㆍ용품 판매 및 유통사업을 영위하고 있습니다. 또한 2011년부터 당사가 도입한 K-IFRS에 따라 연결대상 종속회사에 포함된 회사들이 영위하는 사업은 자동차 부품 및 용품판매 또는 유통, 부동산 투자 및 운용, 기타(종속회사 제이제이한라) 등입니다.

자동자 부품 유통에 관해서는 부품 제조업체와의 전략적 파트너쉽을 통하여 자동차 정비에 필요한 After Market용 순정부품(현가장치, 조향장치, 제동장치, 공조부품, 전장부품, 계기류, 모터류, 에어백 등)을 공급받아 전국 30여개의 유통 네트워크를 통하여 안정적으로 공급 판매하고 있습니다. 또한 자동차부품의 구매대행, 포장, 수입/통관, 조달, 검수/검품, 보관, 유통가공, 국내외 운송 등 차별화된 Value Chain Service를 제공하고 있으며, 자동차부품 물류의 Total Service 노하우를 바탕으로 3PL 물류 및 고객 맞춤형 물류 컨설팅 Service를 제공하고 있습니다. 전년 동기(25기 1분기) 국내 매출 실적은 208,497백만원 대비 당기(26기 1기) 국내 매출은 264,203백만원으로 55,705백만원 감소하였습니다.

2. 주요 제품 및 서비스

가. 주요제품 등의 현황

| (단위 : 백만원) |

| 매출유형 | 사용용도 / 기능 / 특징 | 2024년 | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 상품 | 자동차 부품 유통 | 220,258 | 61% |

| 제품 | 자동차 부품 제조/판매 | 13,339 | 4% |

| 기타 | 자동차 부품 물류, 지분법 수익 등 | 129,556 | 36% |

| 합계 | 363,153 | 100% | |

주) 상기 금액(연결기준)은 감사(검토) 받지 않은 자료입니다.

나. 주요제품의 가격변동 추이

산업 특성상 주요제품 등의 가격을 산출하기 어려워 기재를 생략하였습니다.

3. 원재료 및 생산설비

가. 주요 원재료

해당사항 없습니다.

나. 생산 및 설비

해당사항 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 매출유형 | 품목 | 2024년 | 2023년 | 2022년 | |

|---|---|---|---|---|---|

| 상품 | - | 수출 | 27,299 | 113,989 | 102,417 |

| 내수 | 192,959 | 762,076 | 547,438 | ||

| 합계 | 220,258 | 876,065 | 649,854 | ||

| 제품 | - | 수출 | 75 | - | - |

| 내수 | 13,264 | 52,330 | 198,963 | ||

| 합계 | 13,339 | 52,330 | 198,963 | ||

| 기타 | - | 수출 | - | - | - |

| 내수 | 129,556 | 361,655 | 404,508 | ||

| 합계 | 129,556 | 361,655 | 404,508 | ||

| 합계 | 수출 | 27,374 | 113,989 | 102,417 | |

| 내수 | 335,778 | 1,176,061 | 1,150,908 | ||

| 합계 | 363,153 | 1,290,050 | 1,253,325 | ||

주1) 상기 금액(연결기준)은 감사(검토) 받지 않은 자료입니다.

나. 판매경로 / 방법 / 전략 / 주요매출처

자동차부품 유통은 30여개 전문점을 통하여 전국 대리점에 공급하고 있으며, 효율적인 자동차부품 물류를 위하여 고객사의 주요 거점에 영업소 및 사무소를 운영하고 해외법인을 설립하여 국내외 물류 유통망을 구축하여 고객서비스 제고 및 물류비 절감을 실현하고 있습니다. 당 사업부문의 주요 매출처는 에이치엘만도, 에이치엘디앤아이한라 등이 있습니다.

다. 수주상황

해당사항 없습니다.

5. 위험관리 및 파생거래

가. 시장위험

(1) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 달러화, 중국 위안화 및 유로화에 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래 및 인식된 자산ㆍ부채가 기능통화 이외의 통화로 표시될 때 발생하고 있습니다. 연결회사는 이러한 미래예상거래로부터 발생하는 환율변동위험을 회피하기 위해 통화선도 파생상품을 이용하고 있습니다(주석 12 참조).

다른 모든 변수들이 일정하고 각 외화에 대한 기능통화의 환율이 10% 변동할 경우, 연회사의 당기손익에 미치는 영향(법인세효과 차감전)은 다음과 같습니다(단위:천원).

| 구분 | 2024년 1분기 | 2023년 1분기 | ||

|---|---|---|---|---|

| 10%상승시 | 10% 하락시 | 10%상승시 | 10% 하락시 | |

| USD | 6,407,064 | (6,407,064) | 8,200,000 | (8,200,000) |

| CNY | 477,768 | (477,768) | 728,262 | (728,262) |

| EUR | 595,605 | (595,605) | 210,750 | (210,750) |

상기 민감도 분석은 보고기간말 현재 연결회사내 각 기업의 기능통화 이외의 통화로 인식된 주요 화폐성 자산ㆍ부채로서 현금및현금성자산, 매출채권, 기타수취채권, 매입채무, 기타지급채무 및 차입금 등을 대상으로 하였습니다.

(2) 이자율위험

연결회사의 이자율위험은 주로 미래 시장 이자율 변동에 따라 변동금리부 차입금에서 발생하는 이자비용이 변동될 위험과 관련되어 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

연결회사는 고금리 차입금 감축, 장ㆍ단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 주간ㆍ월간 단위의 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을통해 이자율위험을 관리하고 있습니다.

다른 모든 변수들이 일정하고 변동금리부 차입금에 대한 이자율이 1% 변동할 경우, 연결회사의 이자비용에 미치는 영향은 다음과 같습니다(단위:천원).

| 구분 | 2024년 1분기 | 2023년 1분기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 이자비용 | 1,902,706 | (1,902,706) | 1,534,020 | (1,534,020) |

나. 파생상품 거래 현황

파생금융상품의 공정가치 평가 내역은 다음과 같습니다(단위:천원).

| 구분 | 제26(당) 1분기 | 제25(전)기 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| [유동성 항목] | ||||

| 현금흐름위험회피 | - | 158,566 | - | - |

| 당기손익인식 | - | - | 46,430 | |

연결회사의 파생금융상품 중 통화선도 계약과 관련된 세부 내역은 다음과 같습니다(단위:천원,천USD).

| 계약처 | Position | 매도금액(단위:천) | 매입금액(단위:천) | 약정환율 | 계약만기일 | ||

|---|---|---|---|---|---|---|---|

| [현금흐름위험회피] | |||||||

| 하나은행 등 | 매도 | USD | 30,000 | KRW | 39,813,350 | 1,321.62~1,332.87 | 2024.07.31~2024.12.27 |

당분기말 현재 현금흐름위험회피와 관련하여 하나은행과 USD 3,500천, 신한은행과 USD 5,000천, 농협은행과 USD 4,000천의 한도 계약을 체결하고 있습니다. 해당 현금흐름위험회피와 관련하여 당분기 중 기타포괄손익으로 반영된 평가이익은 318,254 천원(전분기 평가손실: 5,653천원)입니다. 기타포괄손익에서 당기손익으로 재분류된 평가손실 375,545천원(전분기 평가손실: 7,270천원)은 매출액으로 인식되었습니다.

현금흐름위험회피와 관련하여 위험회피대상인 발생가능성이 매우 높은 예상거래는 향후 8개월 동안 다양한 일자에 발생할 것으로 예상되며, 현금흐름위험회피를 적용하였으나 더이상 발생할 것으로 기대되지 않는 예상거래는 없습니다.

이자율스왑거래와 관련하여 기타수익 및 기타비용으로 반영된 파생상품평가이익은 46,430천(전분기 평가손실: 91,733천원)이며, 파생상품거래손실은 147,975천원입니다.

한편, 당분기말 현재 미결제약정 이자율스왑 계약대상 차입금은 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

경영상 특별한 계약사항은 없습니다.

나. 연구개발활동

해당사항 없습니다.

7. 기타 참고사항

가. 산업의 특성

지주회사(持株會社, Holding Company)란 다른 회사의 주식소유를 목적으로 하는 회사이며크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 독립적인 사업을 영위하지 않고, 다른 회사의 주식을 소유함으로써 그 회사들로부터 받는 배당금 등을 주된 수입원으로 하고 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른회사의 주식을 소유하는 회사입니다.

우리나라의 지주회사제도는 독점규제 및 공정거래에관한법률(이하'공정거래법')에 규정되어 있습니다. 정부에서는 1986년 공정거래법 개정시 지주회사 설립 및 전환을 금지시켰으나, 1997년 외환위기 이후 기업들의 구조조정 과정을 촉진한다는 취지하에 1999년 공정거래법을 개정하여 지주회사를 허용하였습니다.

지주회사의 장점으로는 경영효율성 및 투명성 향상, 지배구조 개선, 외자유치 원할 등을 들을수 있습니다.

2015년 7월 1일 당사는 당사의 자회사인 한라마이스터 유한회사를 흡수합병 하였으며, 지주사업 및 자동차 부품 유통판매 또는 유통사업을 위하는 사업 지주회사로 전환하였습니다.

자동차부품 유통업은 자동차부품 생산업체로부터 부품대리점, 대량소비자, 정비업체, 기타 부품 도소매상 등에게 상품을 이동시키는 전반적인 과정을 영위하는 산업을 말합니다. 자동차부품 유통은 자동차 및 관련업계의 생산에서 소비에 이르는 경제적 순환 활동에 영향을 주고 자동차부품 생산업체의 채산성 및 생산성을 증대시키는 등 후방효과가 크게 나타납니다. 자동차부품 유통업은 자동차부품의 생산활동과 소비활동의 시간적, 공간적 차이를 극복시켜 주면서 자동차 산업의 후방산업 역할을 수행하고 있으며, 전방산업인 자동차 산업의 경기흐름에 영향을 많이 받아 경기민감도가 높고 후방산업에 대한 파급효과가 크다고 할 수 있습니다. 자동차는 2~3만개 이상의 부품으로 구성되어 있으며 각 부품간 상호의존 관계가 강하여 자동차부품의 원활한 공급은 소비자의 복지 증대에도 기여하고 있습니다.

나. 산업의 성장성

자동차부품의 수요량은 자동차 등록대수, 자동차 교통사고 건수, 국민소득, 완성차 업체의판매대수 등과 밀접한 관계가 있습니다. 글로벌 메이커인 현대자동차그룹이라는 완성차 업체를 안정적인 매출처로 확보하고 있는 자동차부품 업체와 국민소득 향상으로 증가하고 있는 자동차 대수, 해외수출 증가 등의 요인들은 자동차부품 수요의 증가로 연동되어 있습니다. 국내 자동차 보유대수의 경우 매년 꾸준한 증가세를 보이고 있습니다. 또한 국내 완성차 업체들의 경기불황이나 파업 등의 영향으로 변동이 있으나 전반적으로 생산이 확대되고 있고 국내 자동차부품 업체의 가격경쟁력 강화, 글로벌 소싱에 따른 수출 증가 등의 성장에 힘입어 자동차부품 유통업의 매출외형도 지속적으로 성장하고 있습니다.

다. 산업의 경기변동 특성

자동차부품 유통업은 고가의 내구소비재를 유통하는 산업 특성상 경기사이클과 높은 상관관계를 보유하고 있는 자동차 산업의 후방산업으로서 자동차 산업의 경기흐름에 연동되어있으며 경기동향에 민감하며 계절적 요인도 영향을 받고 있습니다. 자동차 산업과 경기사이클의 높은 상관관계는 자동차 보급이 충분히 이루어져 자동차 산업이 성숙기에 접어든 선진국가에서 상대적으로 두드러지게 나타나며, 반면 큰 성장세를 기록하고 있는 중국 등 신흥국가들의 경우에는 경기변동에도 불구하고 비교적 꾸준한 수요 증가를 보이고 있습니다.

라. 경쟁상황

자동차 완성차 업체 및 부품 제조업체와의 전략적 제휴를 통하여 보수용 순정부품 및 A/S 부품을 안정적으로 공급 및 유통하고 있습니다. 또한 전국 30여개의 유통 네트워크 및 선진화된 시스템 그리고 우수한 인프라를 기반으로 자동차 유통/물류에 차별화된 경쟁력을 가지고 있으며, 자동차 연관 산업 및 기타 산업으로 사업을 확대해 나가고 있습니다.

마. 시장점유율

지주사업 및 자동차부품 유통업은 국내의 시장점유율 통계자료 산출이 어렵습니다.

바. 회사의 현황

(1) 영업개황

당사는 다른 회사의 주식을 소유하고 그 회사를 지배하는 것을 목적으로 하는 지주회사로서, 2014년 9월 1일 인적분할을 통해 지주회사로 전환하였습니다.

당사는 보고일 기준, 에이치엘(HL) 그룹 내에 에이치엘만도(주), 에이치엘디앤아이한라(주) 등 5개사를 자회사로 두고 있으며, 이를 포함하여 총 국내 12개 계열사를 두고 있습니다.

부품 제조업체와의 전략적 파트너쉽을 통하여 자동차 정비에 필요한 After Market용 순정부품(현가장치, 조향장치, 제동장치, 공조부품, 전장부품, 계기류, 모터류, 에어백 등)을 공급받아 전국 30여개의 유통 네트워크를 통하여 안정적으로 공급 판매하고 있습니다. 또한 자동차부품의 구매대행, 포장, 수입/통관, 조달, 검수/검품, 보관, 유통가공, 국내외 운송 등 차별화된 Value Chain Service를 제공하고 있으며, 자동차부품 물류의 Total Service 노하우를 바탕으로 3PL 물류 및 고객 맞춤형 물류 컨설팅 Service를 제공하고 있습니다.

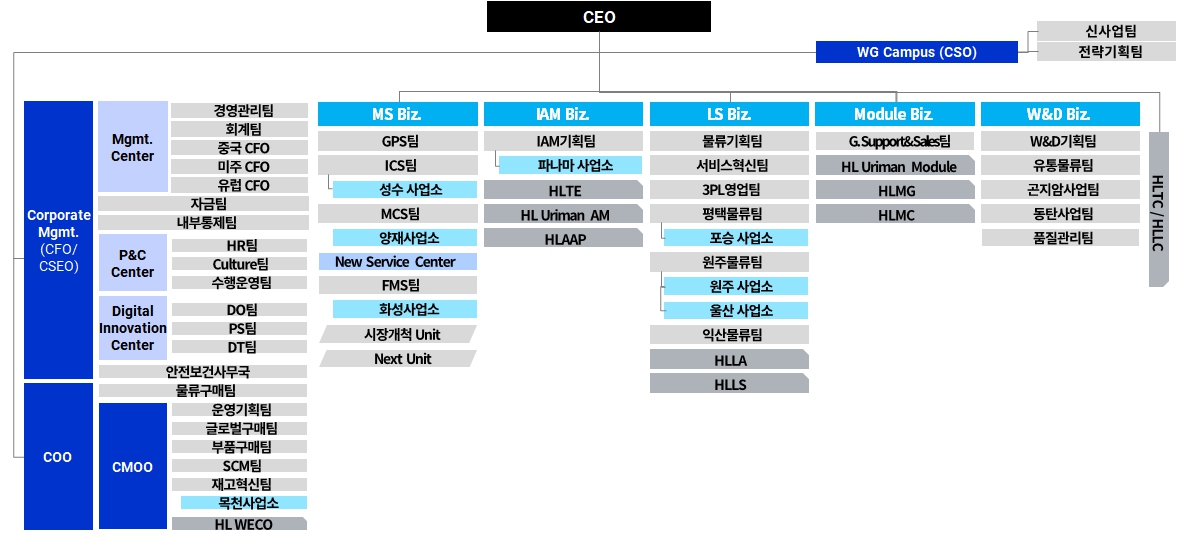

(2) 조직구성

보고 기준일 현재, 조직구성은 다음과 같습니다.

|

|

조직도 |

(3) 재무정보

| (단위 : 백만원) |

| 구분 | 2024년 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 매출액 | 363,153 | 100% | 1,290,050 | 100% | 1,253,325 | 100% |

| 영업이익 | 68,039 | 100% | 99,524 | 100% | 72,711 | 100% |

| 자산 | 2,184,992 | 100% | 2,085,599 | 100% | 2,058,759 | 100% |

주) 상기 금액(연결기준)은 감사(검토) 받지 않은 자료입니다.

(4) 신규사업의 내용 및 전망

보고기준일 현재, 구체적으로 추진하고 있는 신규사업이 없습니다.

사. 그 밖에 투자의사결정에 필요한 사항

(1) 지적재산권 현황

당사는 회사의 상호 및 관련 사업에 대하여 2024년 03월 31일 현재 국내외 총 1,230건(국내 317건, 해외 913건)의 상표권을 보유하고 있습니다. 그 중 사업부문 관련 상표권의 상세내역은 하기와 같습니다.

| 제목 | 지적재산권의 종류 |

내용 | 취득일 | 존속기간 만료일 |

관계법령 | 기타 | |

|---|---|---|---|---|---|---|---|

| 1 | Meister Inc. ㈜마이스터 |

상표 | 회사의 변경 전 사명 관련 서비스표 | 1994-10-25 | 2024-10-25 | 상표법 | - |

| 2 | Meister Inc. ㈜마이스터 |

상표 | 회사의 변경 전 사명 관련 서비스표 | 1994-12-30 | 2024-12-30 | 상표법 | - |

| 3 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2012-12-13 | 2032-12-13 | 상표법 | - |

| 4 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 등록 | 2012-11-19 | 2032-11-19 | 상표법 | - |

| 5 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 등록 | 2012-11-19 | 2032-11-19 | 상표법 | - |

| 6 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2018-01-03 | 2028-01-03 | 상표법 | - |

| 7 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2018-01-03 | 2028-01-03 | 상표법 | - |

| 8 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2018-01-09 | 2028-01-09 | 상표법 | - |

| 9 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2018-01-10 | 2028-01-10 | 상표법 | - |

| 10 | autovy | 상표 | 회사 수입차사업 관련 브랜드 상표 | 2018-01-03 | 2028-01-03 | 상표법 | - |

아. 기타부문 사업의 내용

<기타 : 종속회사 제이제이한라>

1. 사업의 개요

(1) 산업의 특성

종속회사 주식회사 제이제이한라는 부동산ㆍ관광지 개발 및 골프장 운영업을 영위하고 있습니다. 국내에 1890년경에 처음 도입된 골프는 고소득층의 레져스포츠로 각광받았으며, 일반인이 접하기 힘들었던 레져스포츠였습니다. 그러나 국민 삶의 질이 향상 되면서 각종 레져스포츠가 활성화 되고 있는 가운데 그중에는 골프를 빼 놓을 수 없을 만큼 골프가 대중적으로 자리매김 하였습니다. 골프인구가 점점 늘어남과 동시에 골프장이 대폭 증가하고 있는 추세입니다.

(2) 산업의 성장성

골프장 이용객 수는 점차 늘어나고 있는 추세이며, 이에 따라 관련 산업 또한 확장되고 있는 추세로, 골프 무역을 비롯해 그린키퍼등 골프장 종사자, 골프숍 운영, 골프장비 전문가, 골프회원권 딜러, 골프연습장건설업, 골프관련시설사업자, 골프전문기자, 골프관련에이전시 등 수많은 직업이 생겨 나는 등 안정적인 성장세를 유지할 것으로 판단됩니다.

(3) 산업의 경기변동의 특성

최근 골프인구의 증가로 수익성이 높은 퍼블릭 골프장이 증가하고 있으며, 당 부문 또한 총 36홀 중 27개 홀을 퍼블릭 골프장으로 운영하고 있습니다. 고비용 여가활동인 골프는 일정부분 경기변동의 영향을 받는 특성이 있으나, 당 부문은 제주도의 인구유입 증가, 관광객 증가 및 기후 등의 장점으로 인하여 경기변동 영향이 상대적으로 적은 것으로 판단됩니다.

(4) 국내시장여건

골프 산업 규모는 과거 비약적인 성장세를 이룩했지만 최근 골프장 공급이 많아지면서 홀당 이용객 수는 당분간 지속적으로 감소 추세를 보일 전망이며, 이로 인하여 치열한 내장객 유치 경쟁이 예상됩니다. 따라서 내장객 확보를 위한 다양한 마케팅 전략이 요구되고 있습니다.

(5) 경쟁우위요소

사업장은 제주 묘산봉 관광단지 내에 위치하였으며 36홀 골프코스 및 골프텔로 운영중입니다. 제주도 내의 다른 골프장과 달리 최적의 입지조건으로 기후의 영향이 적어 연중 360일 이상 운영이 가능하며 각종 골프대회 유치 등으로 코스의 우수성을 입증하고 있습니다.

2. 회사의 현황

(1) 영업개황

기타부문은 종속회사 주식회사 제이제이한라가 영업을 영위하고 있습니다. 주식회사 제이제이한라는 골프장 운영 및 관광개발업을 목적으로 1993년 11월 9일에 설립되어, 당사의 종속회사로 편입되었습니다.

2022년 5월, 종속회사 주식회사 제이제이한라는 주식회사 아난티와 합작하여 골프장과 리조트 공동 운영 목적의 주식회사 아난티한라를 설립하였으며 제주특별자치도 제주시 구좌읍 선유로 445-55에 위치하고 있는 세인트포 골프 리조트를 공동 운영하고 있습니다.

또한 주식회사 아난티와 부동산 공동 개발 목적의 주식회사 아난티제이제이를 설립하였으며, 이를 통해 리조트를 개발할 예정입니다.

(2) 사업부문별 재무정보

| (단위 : 백만원) |

| 구분 | 2024년 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 매출액 | (499) | 100% | (4,517) | 100% | 23,781 | 100% |

| 영업이익 | (969) | 100% | (7,350) | 100% | 13,136 | 100% |

| 자산 | 211,130 | 100% | 212,630 | 100% | 221,106 | 100% |

주) 상기 금액(연결기준)은 감사(검토) 받지 않은 자료입니다.

(3) 신규사업의 내용 및 전망

보고서 제출기준일 현재 구체적으로 추진하고 있는 신규사업이 없습니다.

(4) 주요 제품, 서비스 등

당 사업부문의 사업장은 제주 묘산봉 관광단지 내에 위치하였으며 36홀 골프코스 및 골프텔로 운영중입니다.

(5) 유형자산 및 투자부동산 현황

가) 유형자산

| (주)제이제이한라 | (단위 : 백만원) |

| 소재지 | 항목 | 기초 장부가액 |

당기증감 | 당기상각 | 당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 제주특별자치도 | 토지 | 486 | - | - | - | 486 | - |

| 건물 | 1,384 | - | - | (8) | 1,376 | - | |

| 구축물 | 971 | - | - | (17) | 953 | - | |

| 코스 | - | - | - | - | - | - | |

| 입목 | - | - | - | - | - | - | |

| 건설중인자산 | 48,031 | 525 | - | - | 48,555 | - | |

| 기타 | 10 | - | - | (1) | 9 | 기계장치, 차량운반구, 비품 | |

| 합계 | 50,882 | 525 | - | (26) | 51,379 | - | |

나) 투자부동산

| 제이제이한라(제주특별자치시) | (단위 : 백만원) |

| 소재지 | 항목 | 기초 장부가액 |

당기증감 | 당기상각 | 당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 제주특별자치도 | 투자부동산 | 132,447 | - | - | - | 132,447 | - |

(6) 수주상황 : 해당사항 없습니다.

(7) 시장위험과 위험관리

가) 시장위험

1) 외환위험 : 외환위험에 대한 위험이 중요하지 않아 기재를 생략합니다.

2) 이자율위험

기타부문의 이자율위험은 주로 미래의 시장 이자율 변동에 따라 변동금리부 차입금에서 발생하는 이자비용이 변동될 위험과 관련되어 있습니다. 회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를극대화하는데 있습니다.

기타부문은 고금리 차입금 감축, 장ㆍ단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 주간ㆍ월간 단위의 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을통해 이자율위험을 관리하고 있습니다.

나) 위험관리

기타부문의 위험관리 목표는 환율 및 이자율 변동으로 인한 불확실성과 관련 비용의 최소화를 추구하여 기업 가치를 극대화하는데 있습니다. 외환 및 금융기관 차입에 대한 거래가발생하였을 경우, 관련 사규에 의거 계약을 체결하고 시장위험을 최소화하기 위한 계획을 수립합니다.

(8) 파생상품 및 풋백옵션 등 거래 현황

해당사항 없습니다.

(9) 경영상의 주요 계약

경영상 특별한 계약사항은 없습니다.

(10) 연구개발활동

해당사항 없습니다.

<주요자회사 : 에이치엘만도 주식회사>

1. 사업의 개요

<지배회사 - 에이치엘만도 주식회사>

당사는 차량의 제동, 조향, 현가 장치 등 운전자의 안전과 편의에 관련된 제품을 개발 및 생산하는 자동차 부품업체로서 평택, 원주, 익산에 생산 시설, 판교에 R&D 센터를 두고 있습니다. 국내 매출은 '21년 28,958억원, '22년 26,440억원, '23년 27,581억원 글로벌 매출은 '21년 61,474억원, '22년 75,162억원, '23년 83,931억원을 기록했습니다.

당사는 사업구조 안정화를 위하여 현대/기아차 뿐 아니라 GM, Ford, 중국 로컬 OEM, 유럽 및 인도 완성차까지 고객다변화를 진행 중이며, 해외 고객의 현지 대응을 위해 미국, 유럽, 중국, 인도 등 지역에 19개의 생산 사이트를 설립하였습니다. 또한, 해외에 18개 연구소를 설립하여 해외 고객의 연구개발 지원과 현지 특화된 기술 개발을 위하여 노력을 경주하고 있습니다.

섀시부품 기술 측면에서 국내 부품업계 최초로 ABS, ESC, EPS, ECS 등 첨단 전장제품을 개발하여 양산 하였고, 미래 자율주행차에 적용될 ADAS 제품 개발 분야에서도 해외 선진업체와 경쟁 중입니다. 최근에는 미국, 중국 등에 기반을 둔 전기차 업체에서 차세대 제품을 수주함으로써 경쟁력을 증명하고 있습니다.

당사(지배회사) 및 연결대상 종속회사에 포함된 회사들이 영위하는 사업은 이번 본 보고서 "I. 회사의 개요 - 6. 주요 사업의 내용 및 향후 추진하려는 신규사업"를 참고 하시기 바랍니다.

<주요자회사 - 주식회사 에이치엘클레무브>

당사는 자율주행 전문기업 만도모빌리티솔루션즈와 자동차 전장품 제조에 전문성을갖춘 만도헬라일렉트로닉스의 합병을 통해 미래 자율주행 및 전동화 시장을 선도하고자 2021년 설립되었습니다. 당사는 ADAS(첨단 운전자 보조 시스템: Advanced Driver Assistance Systems)와 AD(자율주행: Autonomous Driving)를 위한 하드웨어및 소프트웨어 핵심 솔루션을 제공하고 있으며, 차량 전동화에 필수적인 고품질의 자동차 전자 부품의 설계 및 제조를 전문으로 하고 있습니다. 당사는 국내와 더불어 세계 주요 거점에 판매, R&D 네트워크를 구축하여 글로벌 완성차 및 부품사를 대상으로 사업을 전개하고 있으며, 국내 주요 완성차 업체와 더불어 북미와 유럽, 중국 및 인도를 아우르는 다양한 매출 Stream을 보유하고 있습니다. 당사는 2022년 연결 기준으로 약 1.4조원의 매출을 달성하였으며, 5년간 연평균 매출 성장률(CAGR)은 24.2% 입니다. 오늘날 자동차 산업의 이정표인 'C.A.S.E.' (Connectivity, Autonomous,Sharing, Electrification) 혁신 트렌드를 이끌어 나가며, 향후 모빌리티의 미래가 될 자율 주행의 대중화를 실현시키는 선두 기업으로 자리매김하기 위해 다양한 신제품에 대한 연구개발을 최우선적으로 추진해가고 있습니다.

당사는 현재 Autonomous Driving(AD)제품군과 Automotive Electronics(AE)제품군을 통해 글로벌 완성차가 필요로 하는 다양한 수요에 대응하고 있습니다.

AD제품군은 차량의 주변환경을 인지하는 센서, 수집된 정보들을 통해 종합적인 주 행 상황을 판단하는 제어기(DCU)와 소프트웨어 등 자율주행에 필수적인 차량부품들로 구성되어있습니다. 당사는 고해상도 카메라와 고성능 레이더를 통해 L2+ 제품을 양산 중이며, L3 제품의 출시를 앞두고 있습니다. 자율주행 제어기의 경우, 자동차 완전 무결성 수준(ASIL) 최고등급인ASIL-D 등급을 만족하는 L3 수준 이상의 제품을 개발 중 입니다. ADAS와 자율 주행에 대한 법제화와 글로벌 수요 증대는 제품에 대한 엄격한 안전기준 준수와 자율주행 시스템 기준의 가격 경쟁력을 요구합니다. 당사는 국내 및 글로벌 안전기준을 철저하게 준수하는 제품을 생산하고 있으며, 설계 고도화 및 유연성 확보를 통해 원가경쟁력을 높이고 있습니다.

AE제품군은 안전한 주행 환경을 완성하는 제동 및 조향 전자제어장치(ECU), 차량 조향 센서(TOS/TAS), 가상엔진사운드시스템(AVAS) 등 차량 전동화에 필수적인 차량용 전자부품으로 구성되어있습니다. ECU의 경우 자율주행 고도화에 따른 기술 로드맵을 구축하였으며 ASIL-D등급의 TOS/TAS와 함께 안전한 주행을 위한 샤시 제어시스템을 완성합니다. AVAS 제품의 경우, 전기차의 안전을 확보하기 위해 다양한맞춤형 사운드 알고리즘을 제공하고 있습니다. 당사는 차량 전동화, 친환경 및 자율주행 트렌드로 변화하는 자동차 산업이 요구하는 차량용 전기장치 수요에 적시에 대응하기 위한 지속적인 기술 및 제품 개발을 진행하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 및 서비스

<지배회사>

당사는 사업부문 (MDS/RCS)에 따라 아래와 같이 제품군을 분류하고 있습니다.

아래 제품 현황은 제품군에 따라 분류하였습니다.

|

사업부문

|

제품군

|

제품

|

|

MDS |

Steering (조향) 제품군

|

Manual Steering Gear |

|

Brake (제동) 제품군

|

ABS (Anti-lock Braking System) |

|

|

RCS |

Brake (제동) 제품군

|

Brake Corner Module |

|

Suspension (현가) 제품군

|

Shock Absorber Suspension |

* MDS : Mobility Dynamic System

* RCS : Ride Comfort System

(1) Brake(제동) 제품군

당사는 국내에서 최초로 개발된 ABS(Anti-Lock Brake System)와 TCS(Traction Control System) 및 MBS (Mechanical Brake System)등을 생산하고 있으며, ESC (Electronic Stability Control)도 개발 완료하여 생산하고 있습니다.

당사의 제동장치는 현재 국내 완성차 업체는 물론 세계 최대 자동차 업체인 GM, BMW, Renault, VW, Fiat등에 공급하며 Global 자동차 회사로부터 품질의 우수성을 인정받고 있습니다.

당사의 제동장치는 각종 실차 주행시험과 설계, 생산, 품질 관리가 동시에 이루어지는 컴퓨터 통합 시스템을 통해 생산됩니다. 당사는 EPB(전동식 주차 브레이크), AHB(회생제동브레이크용 제품), ABS New Model인 MGH 100 등에 이어, IDB (통합 전자 브레이크 시스템)에 이르기 까지, 첨단 Brake 제품을 성공적으로 양산하여 명실공히 글로벌 업체와 어깨를 나란히 하고 있습니다. 브레이크 부문에 대해서 당사는 세계적인 경쟁력을 가지고 있다고 말할 수 있으며 이는 반세기 동안의 축적된 노하우로서만이 아니라 ABS를 최초 국산화 개발한(1993년) 독자기술을 근간으로 원가 경쟁력확보를 목표로 한 MGH Series 개발로 글로벌 부품사들과 조금도 손색이 없는 기술 및 원가경쟁력을 갖추어 나가고 있습니다. 2013년부터 MGH 60 Model보다 더욱 진보된 MGH 80 Model, 2018년부터 MGH 100 Model을 양산 적용하고 있으며, 이는 진보된 기술과 경량화를 통하여 경제성과 안전성 있어 보다 향상된 Performance를 제공할 것입니다.

당사 보유기술은 향후 안전규제가 강화될 중국, 인도 등 신흥시장에서의 구매수요를 감안하여 볼 때 상당히 중요한 이슈이며, 동시에 고연비, 친환경 차량에 대한 전동화는 물론, 부품들의 Unification 추세에 가장 핵심적인 제품으로 그 시장성이 높은 제품이라고 말할 수 있습니다. 기존의 Mechanical한 제품인 MBS군의 Caliper나 Master cylinder and Booster 등의 제품도 마찬가지로 수많은 Benchmarking을 통해 원가경쟁력 우위를 확보하고 있습니다.

또한 하이브리드 자동차에 적용되는 회생제동 시스템을 개발하여 국내 최초로 2012년 HMC 소나타 하이브리드 차종과 KMC K5 하이브리드 차종에 적용하였고, 그랜져, K7, 소나타 및 신차인 아이오닉과 니로에도 추가로 수주하여 양산 적용하고 있습니다. 회생제동 시스템은 전기자동차나 하이브리드 자동차에서 운전자가 차량을 감속할때의 에너지를 회수하여 Battery에 충전하는 기술로 기존의 ESC 제동장치에 회생제동을 위한 장치를 추가하여 하나의 통합된 제동시스템으로 구성됩니다.

최근 안전상의 이슈와 관심이 많아진 점에 발맞춰서 AEB(Autonomous Emergency Brake)라는 최첨단 신기술을 개발하여 제네시스, 투싼, 스포티지와 같은 현대기아자동차의 주력차종에 양산중에 있습니다. 이 기술은 운전자의 인지하지 못하는 상황에서의 제동을 자동으로 작동시켜주어,운전자 및 보행자의 안전을 보장하는 제품으로, 당사의 제동기술과 자회사 HL Klemove 의 ADAS기술이 접목되어 탄생한 최첨단 신기술 입니다.

또한 환경규제 및 자율주행 이슈가 대두됨에 따라, 시장에서는 연비 개선 및 안전에 대한 요구가 강하게 제시되고 있습니다. 당사는 IDB (Integrated Dynamic Brake) 를 개발하여 이러한 요구를 충족하고 있습니다. 해당 제품은 ESC, Vacumm Pump, Vacumm Booster 를 단일 Package로 통합/소형화한 제품으로 중량 감소에 따른 연비 개선 효과를 기대할 수 있으며, 자체 성능 향상을 통해 제동 거리 단축, AEB 성능 개선을 이룸에 따라 자율 주행 등 미래 자동차 시장에 대응하고 있습니다.

(2) Steering(조향) 제품군

당사는 새로운 패러다임에 맞는 EPS(Electric Power Steering, 전동조향장치)를 독자 개발하여 2004년부터 양산 적용하고 있고, 첨단 기술의 제품을 개발하기 위해 끊임없이 노력을 하고 있으며, 기존 주 거래선인 현대기아자동차외에 세계적인 자동차 회사인 GM, Renault, Nissan 등에 공급, 세계 최고 수준의 품질을 인정받고 있습니다.

EPS 제품은 향후 친환경 자동차에서는 필수제품으로 그 소요가 계속적으로 증가할 것으로 예상됩니다.

당사는 기존의 조향장치인 HPS(Hydraulic PowerSteering)를 현대자동차 그룹을 비롯, GM 등 세계 유수의 자동차에 높은 품질과 최적의 가격으로 공급하고 있었으며, 고연비 친환경 Trend에 힘입어 그 적용량이 현격하게 증가하고 있는 상기EPS(Electric Power Steering) 조향장치는 2004년 HMC 베르나를 시작으로, HMC/KMC 및 다양한 고객들의 차종에 적용 중에 있습니다.

첨단 제어기술이 요구되는 이 EPS는 당사의 독자기술로 국산화하여 핵심기술을 보유하게 되었으며 Column Type의 EPS 양산 적용이후에 중형차 이상에 적용되는 Rack Type EPS를 개발하여 2012년 양산 적용하였습니다. Rack Type EPS는 중대형/고급차량에 적용됨에 따라 Column Type EPS보다 높은 모터 출력과 핸들링 성능 향상이 필요한 제품으로 최고 수준의 기술이 요구 되는 제품입니다. 당사는 이 제품도 독자기술을 통하여 개발을 완료하여 2012년 GM Cruz 차종에 처음 적용 하였으며, 2014년에는 HMC 제네시스, 2015년 에쿠스 EQ900 차종과 GM Pickup truck에 순차적으로 적용하였습니다. 또한 브레이크 제품과 협조 제어하는 주차조향 보조 시스템(SPAS) 및 사각지대로 인한 사고방지를 위해 그 적용범위가 넓어지고 있는 BSD(Blind Spot Detection)에 대해서도 EPS와 협조제어가 필요하여 향후 기술확보에 따른 잠재력은 상당할 것으로 기대됩니다. 특히 당사에서 독자 개발한 SPAS제품은 HMC의 제네시스, 그랜저, 아반떼와 KMC의 K7, 뉴 카렌스 등 많은 차종에 양산 공급중으로, 운전자가 보다 쉽게 주차할 수 있도록 보조하여 소비자의 큰 호응을 얻고 있어 점차 확대 적용이 예상됩니다.

(3) Suspension(현가) 제품군

Suspension 사업부문에서는 승용차에서 대형상용차까지 다양한 종류의 차량에 장착되는 현가장치 및 산업용 유압 장치를 공급하고 있습니다. 당사는 국내 최초로 전자제어 현가장치(Electronically Controlled Suspension, "ECS")의 지속적인 개발에 주력하여, 3단 감쇠력 가변 현가시스템(3 Step ECS), Fuzzy 적응 제어식 현가시스템, 연속가변 전자 제어 현가시스템(Smart Damping Control, "SDC") 등 첨단 부품 독자개발에 성공하여 공급하고 있습니다.

Suspension은 향후 운전자의 편의성이나 안전한 코너링을 위한 전자제어 Suspension의 장착비율이 높아질 것으로 기대되며, 또한 차량 조립 장착성과 승차감 Performance를 동시에 향상시킬수 있는 Mono-tube형 Suspension을 개발하여 HMC 아반떼, 엑센트 및 KMC 포르테, 레이, 프라이드 차종에 양산 적용했으며, Mono-tube보다 한단계 발전한 DFD (Dual Flow Damper) 제품을 개발하여 HMC 소나타(북미/중국)와 KMC K-5 (북미/중국) 및 KMC 소렌토(북미) 차종 및 르노삼성 SM7 차종에 양산 공급하고 있습니다. DFD 제품은 기존제품대비 승차감이 높은 수준으로 향상되어 자동차 메이커와 소비자의 좋은 반응을 얻고 있습니다. 2014년 HMC 제네시스, 2015년 에쿠스 EQ900 차종에 HCD (Hybrid Conventional Damper) 제품을 개발, 양산 적용하여 고급차 승차감 향상에 기여하고 있습니다. 또한 당사에서는 수 십년 간 축적된 효율적 생산기술을 바탕으로 해외 현지화시 가장 최적의 라인구성을 통해 글로벌 원가경쟁력을 높여 나가고 있습니다.

<주요자회사 - 에이치엘클레무브>

(1) Autonomous Driving 솔루션 부문

당사의 자율주행(AD) 솔루션 사업부문은 2010년 그랜져에 전방레이더 최초 공급을 시작으로 2013년 제네시스에 AEB(Autonomous Emergency Braking), 후측방레이더, SPAS 양산 성과를 거두었습니다. 당사는 크게 4종의 주력 제품을 통해 국내 최고의 자율주행 기술을 보급하고 있으며 전동화 트렌드에 맞춘 고성능 ADAS 제품 및선행기술 개발을 통해 신규 제품 라인업 구축을 위해 노력하고 있습니다.

당사의 주력 제품 중 하나인 77GHz 전방레이더는 2010년부터 양산을 시작하여 SCC(Smart Cruise Control) 및 FCA(Front Collision Alert) 의 LV1~2 자율주행 기능을 지원합니다. 24GHz 레이더는 2012년 양산을 시작하였으며, 차량에서 BCW(BlindSpot Collision Warning), RCCW(Rear Cross-Traffic Collision Warning) 및 BCA-R(Blind-Spot Collision Avoidance Assist-Rear) 기능을 구현하고 있습니다.

2013년도에는 자체 기술 설계를 통한 전방카메라의 양산을 시작하였으며, 전방레이더와 함께 LKA(Lane Keeping Assist), HBA(High Beam Assist), DAW(Driver Attention Warning), FCW(Front Collision Warning) 등의 LV1~2 자율주행기능을 구현합니다. 또한 2016년에는 ECU와 Control logic 자체 설계를 통한 PAS(Parking Assist System) 개발에 성공하여 신규시장개발에 앞장서고 있습니다.

당사는 자율주행 LV2+ 이상의 자율주행고도화를 위한 기술 선도 업체로서 고성능 ADAS의 기술 개발과 시장 선점에도 앞장서고 있습니다. 최근 제네시스GV80 차종에 레이더, 카메라 센서를 비롯하여 자율주행 통합제어모듈(ADCU)을 국내 최초로 공급하였습니다. 이러한 ADAS제품들은 Brake 장치의 협조제어가 필수적이고, 또한 전자제어 시스템이 주력개발부문인 당사의 사업군임을 감안할 때 샤시제어 파생제품 또는 응용제품의 성장이 시너지를 창출해 나갈 것으로 기대하고 있습니다.

(2) Automotive Electronics 솔루션 부문

당사는 자동차 전기장치 분야에서 설계에서 제조 및 납품까지 이르는 가치사슬 內 다양한 종류의 자동차용 전장솔루션을 제공하고 있습니다.

제동 부문에서는 국내에서 최초 개발된 에이치엘만도의 ABS(Anti-Lock Brake System) 및 ESC (Electronic Stability Control) ECU를 생산하고 있으며 본 제동 시스템은 현재 국내 완성차 업체는 물론 세계 최대 자동차 업체인 GM, BMW, Renault, VW등에 공급되며 Global 자동차 회사로부터 품질의 우수성을 인정받고 있습니다. 당사는 EPB(전동식 주차 브레이크), ABS New Model인 MGH 100 등에 이어, IDB (통합 전자 브레이크 시스템)에 이르기 까지 첨단 Brake ECU 제품을 성공적으로 양산하였습니다.

조향 부문에서 당사는 에이치엘만도에서 독자 개발된 EPS(Electric Power Steering, 전동조향장치) ECU 및 Powerpack, TOS/TAS 양산하고 있으며, 전동화 흐름에 발 맞추어 전동차에 보급이 예상되는 차세대 조향 시스템의 ECU 및 Sensor 또한 개발에 박차를 가하고 있습니다.

또한 글로벌 자동차 업계에서의 ESG개념 급부상과 내연기관차에 대한 연비 개선을 요구하는 시장 상황을 맞아 당사는 2015년도부터 SCR(Selective Catalyst Reduction, 배출가스 저감장치) ECU를 자체 기술로 설계 양산하였고 FPC(Fuel Pump Controller, 연료펌프제어기) ECU를 2013년부터 양산하고 있습니다. 아울러 가속화된 전동화 흐름에 따른 성장하는 전기차 시장에 대응하여 2017년부터 AVAS (Acoustic Vehicle Alert System, 가상엔진사운드시스템)를 개발 및 양산하여 시장의 요구를 충족하고 있습니다.

(3) Data 솔루션 부문

당사는 사업다각화의 일환으로 S/W 및 데이터에 연관된 모빌리티 서비스 개발에 집중하고 있습니다. 현재 개발하고 있는 서비스 중 H2Care는 국내의 수소차 운전자들 및 충전소 관리자들을 위한 서비스 플랫폼으로서 수소차 사용자에게는 수소충전소 혼잡도 정보 및 유지/보수 상태 정보를 제공하고, 예약 서비스를 제공하여 고객의 시간을 절약하는 서비스입니다. 충전소 관리자에게는 수소 충전소 운영 시 발생하는 상태 정보 (정상, 고장, 트레일러 교체 등)을 고객에게 공지하여 원활한 충전소 운영을 가능하게 하고 있습니다. 또한 H2Care는 데이터 애널리틱스를 통해 다양한 운영 지표 및 결제 데이터 제공을 통해 매출 현황을 관리하고 운영현황에 대한 모니터링 및 통계 관리가 가능합니다.

이와 더불어 당사는 자동차 수명주기 전체에 걸친 사업기회를 모색하기 위하여 주행환경, 차량상태, 운전성향을 진단하고 차량의 잔존가치를 평가하는 카믈리에 서비스를 개발하고 있습니다. 이러한 서비스를 통하여 차량 및 부품에 대한 실시간 관리, 한눈에 알아 볼 수 있는 심플한 시각화, 고장 발생 예상 시점 파악 및 사전 조치, 차량 건강상태 유지, 고장으로 인한 운송비 및 기타 비용 절감, 서비스 중단 등 기회비용을최소화 할 수 있습니다. 당사는 추후에도이러한 서비스에 대한 지속적인 투자를 통해서비스 고도화 및 다각화를 목표로 하고있습니다.

2. 사업부문별 재무현황 (지역별)

| (단위 : 백만원, %) |

|

구분 |

제11기 1분기(당기) |

제10기 (전기) |

제9기 (전전기) |

|||||

|

금액 |

비중 |

금액 |

비중 |

금액 |

비중 |

|||

|

자동차 |

한국 |

1. 매출액 |

898,820 |

42.65% |

3,727,300 | 44.41% | 3,485,136 | 46.37% |

|

2. 당기손익 |

7,003 |

4.80% |

104,211 | 67.41% | 39,188 | 33.13% | ||

|

3. 유무형자산,투자부동산 |

2,809,566 |

109.00% |

2,807,109 | 110.00% | 2,779,514 | 113.00% | ||

|

(감가상각비) |

26,090 |

39.49% |

109,764 | 40.76% | 119,184 | 40.85% | ||

|

(무형자산상각비) |

5,472 |

72.08% |

24,490 | 75.88% | 27,910 | 81.08% | ||

|

중국 |

1. 매출액 |

529,616 |

25.13% |

2,306,815 | 27.48% | 1,999,146 | 26.60% | |

|

2. 당기손익 |

141,727 |

97.25% |

183,662 | 118.80% | 110,367 | 93.30% | ||

|

3. 유무형자산,투자부동산 |

364,141 |

14.00% |

369,669 | 14.00% | 338,763 | 14.00% | ||

|

(감가상각비) |

14,927 |

22.59% |

62,203 | 23.10% | 76,894 | 26.35% | ||

|

(무형자산상각비) |

297 |

3.91% |

1,223 | 3.79% | 1,356 | 3.94% | ||

|

미국 |

1. 매출액 |

377,871 |

17.93% |

1,483,112 | 17.67% | 1,404,198 | 18.68% | |

|

2. 당기손익 |

5,157 |

3.54% |

21,171 | 13.69% | 25,147 | 21.26% | ||

|

3. 유무형자산,투자부동산 |

293,199 |

11.00% |

285,434 | 11.00% | 290,635 | 12.00% | ||

|

(감가상각비) |

10,295 |

15.58% |

44,414 | 16.49% | 43,311 | 14.84% | ||

|

(무형자산상각비) |

702 |

9.25% |

1,822 | 5.65% | 1,375 | 3.99% | ||

| 인도 |

1. 매출액 |

226,550 |

10.75% |

819,467 | 9.76% | 781,255 | 10.39% | |

|

2. 당기손익 |

16,072 |

11.03% |

57,610 | 37.26% | 56,757 | 47.98% | ||

|

3. 유무형자산,투자부동산 |

168,226 |

7.00% |

169,262 | 7.00% | 138,640 | 6.00% | ||

|

(감가상각비) |

5,122 |

7.75% |

20,389 | 7.57% | 19,731 | 6.76% | ||

|

(무형자산상각비) |

646 |

8.51% |

2,630 | 8.15% | 2,233 | 6.49% | ||

|

기타 |

1. 매출액 |

408,492 |

19.38% |

1,402,687 | 16.71% | 1,026,954 | 13.66% | |

|

2. 당기손익 |

882 |

0.61% |

-24,456 | -15.82% | -59,384 | -50.20% | ||

|

3. 유무형자산,투자부동산 |

502,818 |

19.00% |

487,072 | 19.00% | 373,243 | 15.00% | ||

|

(감가상각비) |

9,631 |

14.58% |

32,538 | 12.08% | 32,659 | 11.19% | ||

|

(무형자산상각비) |

475 |

6.26% |

2,108 | 6.53% | 1,549 | 4.50% | ||

|

내부거래 및 연결조정 |

1. 매출액 |

-334,007 |

-15.85% |

-1,346,294 | -16.04% | -1,180,525 | -15.71% | |

|

2. 당기손익 |

-25,102 |

-17.22% |

-187,598 | -121.34% | -53,787 | -45.47% | ||

|

3. 유무형자산,투자부동산 |

-1,550,092 |

-60.00% |

-1,560,512 | -61.00% | -1,470,995 | -60.00% | ||

|

(감가상각비) |

0 |

0.00% |

- | 0.00% | 0 | 0.00% | ||

|

(무형자산상각비) |

0 |

0.00% |

- | 0.00% | 0 | 0.00% | ||

|

합계 |

1. 매출액 |

2,107,342 |

100.00% |

8,393,087 | 100.00% | 7,516,164 | 100.00% | |

|

2. 당기순이익 |

145,739 |

100.00% |

154,600 | 100.00% | 118,288 | 100.00% | ||

|

3. 유무형자산,투자부동산 |

2,587,858 |

100.00% |

2,558,034 | 100.00% | 2,449,800 | 100.00% | ||

|

(감가상각비) |

66,095 |

100.00% |

269,308 | 100.00% | 291,779 | 100.00% | ||

|

(무형자산상각비) |

7,592 |

100.00% |

32,273 | 100.00% | 34,423 | 100.00% | ||

3. 주요제품 등의 현황

(1) 매출금액

당사는 자동차 제동장치, 조향장치, 현가장치 등을 생산하는 자동차 섀시부품 전문 제조회사로서 각 사업부문별 매출액 및 총 매출액에서 차지하는 비율은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 매출액 | 비율 | |

| 자동차 부품 및 기타 |

한국 | 898,820 | 42.7% |

| 중국 | 529,616 | 25.1% | |

| 미국 | 377,871 | 17.9% | |

| 인도 | 226,550 | 10.8% | |

| 기타 | 408,492 | 19.4% | |

| 내부거래 및 연결조정 | -334,007 | -15.8% | |

| 합계 | 2,107,342 | 100.0% | |

(2) 가격변동추이

| (단위 : 원) |

| 품목 | 제11기 1분기 | 제10기 | 제9기 |

| 제동장치 | 356,545 | 352,731 | 343,660 |

| 조향장치 | 334,599 | 334,661 | 329,935 |

| 현가장치 | 220,443 | 214,866 | 213,075 |

(3) 가격변동원인

(가) 가격산출 기준

| 구분 | 내용 |

| 제동장치 | 현대자동차/기아 Sub Compact 차종 적용기준 Master Booster, Front Caliper/Rear Caliper/DIH(LH/RH), ESC, Wheel Sensor, Yaw & Gravity Sensor |

| 조향장치 | 현대자동차/기아 상용/Sub Compact 차종 적용기준 HPS(Hydraulic PowerSteering), Electric Power Steering |

| 현가장치 | 현대자동차/기아 Large size 차종 적용기준 Front Strut (LH,RH), Rr S/ABS (LH,RD), ECS Opt 반영 |

(나) 가격 변동 원인

원자재 가격변동이나 만도 자체의 생산효율화를 통한 원가절감, 설계변경에 따라 부품 가격이 변동되나 샤시부품의 특성상 큰 폭의 변동은 아닙니다.

3. 원재료 및 생산설비

1. 주요 원재료

(1) 주요 매입처 및 매입금액

| (단위 : 백만원) |

| 구분 | 품목 | 구체적용도 | 매입액 | 비율(%) |

| 한국 | ASS'Y PAD, ECU ASS'Y, IBJ/OBJ Sub ASS'Y, Base ASS'Y 외 |

제동, 조향, 현가장치 등 자동차 부품 제조 |

822,160 | 49% |

| 중국 | 447,939 | 27% | ||

| 미국 | 257,413 | 15% | ||

| 인도 | 180,950 | 11% | ||

| 기타 | 338,098 | 20% | ||

| 연결조정 | - | - | -366,842 | -22% |

| 합계 | - | - | 1,679,718 | 100% |

주1) 주요 매입처와 특수관계는 없습니다.

(2) 가격변동추이

| (단위 : 원) |

| 품목 | 제11기 1분기 | 제10기 | 제9기 |

| ASS'Y PAD |

3,334 |

3,166 |

3,082 |

| ECU ASS'Y |

55,358 |

51,684 |

45,568 |

| IBJ/OBJ Sub ASS'Y |

7,726 |

7,684 |

7,122 |

| Base ASS'Y |

4,591 |

4,622 |

4,620 |

주1) 주요 매입처와 특수관계는 없습니다.

주2) 당사 매입 품목의 경우, 동일 품목內 차종별 사양차이(Size, 재질, 단중, 전장 등)에 따라 매입단가 차이가 크게 발생하여 평균단가를 비교하는 것은 큰 의미가 없습니다.

2. 생산 및 설비

(1) 생산능력

| (단위 : 천개, %) |

| 구분 | 품목 | 생산가능수량 | 실제생산수량 | 평균 가동률(%) |

| 한국 | 제동장치 | 2,365 | 2,182 | 92% |

| 조향장치 | 2,187 | 1,618 | 74% | |

| 현가장치 | 2,734 | 2,527 | 92% | |

| 중국 | 제동장치 | 4,733 | 2,241 | 47% |

| 조향장치 | 891 | 518 | 58% | |

| 현가장치 | 8,260 | 4,696 | 57% | |

| 미국 | 제동장치 | 2,430 | 1,718 | 71% |

| 조향장치 | 335 | 231 | 69% | |

| 현가장치 | 1,233 | 754 | 61% | |

| 기타 | 제동장치 | 7,727 | 5,425 | 70% |

| 조향장치 | 5,013 | 3,394 | 68% | |

| 현가장치 | 8,424 | 6,748 | 80% | |

| 기타 | 3,690 | 2,750 | 75% |

(2) 생산능력의 산출근거

가. 산출방법 등

1) 산출기준

생산능력이라 함은 제품별 UPH와 연간 작업조건의 곱으로 나타냅니다.

* UPH : Unit Per Hour의 의미로 각 제품을 시간당 몇 개 생산할 수 있는가를 나타냅니다.

2) 연간 작업조건

① 한국 : 235일[기본일수 235일] * 2Shift * 8Hours

② 중국 : 286일[기본일수 250일, 특근 36일(월 3회)] * 2Shift * 10Hours

③ 미국 : 252일[기본일수 240일, 특근 12일(월 1회)] * 2Shift * 8Hours

④ 인도 : 262일[기본일수 238일, 특근 24일(월 2회)] * 2Shift * 10Hours

⑤ 폴란드 : 250일[기본일수 238일, 특근 12일(월 1회)] * 3Shift * 7.25Hours

나. 생산시설의 현황

[자산항목 : 토지]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 467,928 | 0 | 0 | 0 | 0 | 467,928 | - |

|

중국 |

자가보유 | 0 | 0 | 0 | 0 | 0 | 0 | - |

|

미국 |

자가보유 | 9,610 | 0 | 0 | 0 | 428 | 10,038 | - |

| 인도 | 자가보유 | 2,626 | 0 | 0 | 0 | 110 | 2,736 | - |

|

기타 |

자가보유 | 17,379 | 145 | 0 | 0 | 584 | 18,108 | - |

| 연결조정 | - | 18,609 | 0 | 0 | 0 | 0 | 18,609 | - |

|

합 계 |

- | 516,152 | 145 | 0 | 0 | 1,122 | 517,419 | - |

[자산항목 : 건물]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 165,493 | 3 | 0 | -1,921 | 0 | 163,575 | - |

|

중국 |

자가보유 | 56,632 | 657 | 0 | -1,651 | 1,530 | 57,168 | - |

|

미국 |

자가보유 | 81,652 | 58 | 0 | -787 | 3,625 | 84,548 | - |

| 인도 | 자가보유 | 31,254 | 310 | 0 | -588 | 1,307 | 32,283 | - |

|

기타 |

자가보유 | 87,028 | 18,125 | 0 | -810 | 2,927 | 107,270 | - |

| 연결조정 | - | 73,560 | 0 | 0 | -437 | 0 | 73,123 | - |

|

합 계 |

- | 495,619 | 19,153 | 0 | -6,194 | 9,389 | 517,967 | - |

[자산항목 : 구축물]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 4,688 | 0 | 0 | -154 | 0 | 4,534 | - |

|

중국 |

자가보유 | 2,258 | 0 | 0 | -46 | 61 | 2,273 | - |

|

미국 |

자가보유 | 1,456 | 0 | 0 | -13 | 65 | 1,508 | - |

| 인도 | 자가보유 | 3,106 | 5 | 0 | -64 | 130 | 3,177 | - |

|

기타 |

자가보유 | 7,203 | 1,536 | 25 | -142 | 190 | 8,812 | - |

| 연결조정 | - | 0 | 0 | 0 | 0 | 0 | 0 | - |

|

합 계 |

- | 18,711 | 1,541 | 25 | -419 | 446 | 20,304 | - |

[자산항목 : 기계장치]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기 증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 204,861 | 4,609 | -37 | -13,111 | 0 | 196,322 | - |

|

중국 |

자가보유 | 225,019 | 1,116 | 0 | -13,701 | 6,029 | 218,463 | - |

|

미국 |

자가보유 | 133,105 | 506 | 0 | -8,750 | 5,812 | 130,673 | - |

| 인도 | 자가보유 | 70,042 | 1,356 | -16 | -3,845 | 2,914 | 70,451 | - |

|

기타 |

자가보유 | 191,674 | 11,958 | -25 | -7,759 | 5,838 | 201,686 | - |

|

연결조정 |

- | -70,537 | -393 | 0 | 3,908 | 0 | -67,022 | - |

|

합 계 |

- | 754,164 | 19,152 | -78 | -43,258 | 20,593 | 750,573 | - |

[자산항목 : 차량운반구]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기 증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 1,483 | 579 | 0 | -157 | 0 | 1,905 | - |

|

중국 |

자가보유 | 588 | 0 | 0 | -51 | 16 | 553 | - |

|

미국 |

자가보유 | 697 | 85 | 0 | -48 | 33 | 767 | - |

| 인도 | 자가보유 | 1,371 | 221 | -4 | -148 | 59 | 1,499 | - |

|

기타 |

자가보유 | 1,857 | 691 | 0 | -176 | 64 | 2,436 | - |

| 연결조정 | - | 0 | 0 | 0 | 0 | 0 | 0 | - |

| 합 계 | - | 5,996 | 1,576 | -4 | -580 | 172 | 7,160 | - |

[자산항목 : 공구와 기구]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기 증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 43,577 | 5,027 | 0 | -4,120 | 0 | 44,484 | - |

|

중국 |

자가보유 | 38,203 | 684 | 0 | -3,763 | 1,017 | 36,141 | - |

|

미국 |

자가보유 | 10,199 | 433 | 0 | -1,232 | 445 | 9,845 | - |

| 인도 | 자가보유 | 12,311 | 1,143 | -134 | -1,122 | 514 | 12,712 | - |

|

기타 |

자가보유 | 16,067 | 3,208 | 0 | -1,417 | 558 | 18,416 | - |

| 연결조정 | - | 0 | 0 | 0 | 0 | 0 | 0 | - |

| 합 계 | - | 120,357 | 10,495 | -134 | -11,654 | 2,534 | 121,598 | - |

[자산항목 : 비품]

| (단위 : 백만원) |

|

소재지 |

소유형태 |

기초 |

당기 증감 |

당기상각 |

환율변동 |

기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

한국 |

자가보유 | 20,507 | 344 | 0 | -1,359 | 0 | 19,492 | - |

|

중국 |

자가보유 | 3,454 | 44 | 0 | -245 | 93 | 3,346 | - |

|

미국 |

자가보유 | 6,199 | 613 | 0 | -462 | 277 | 6,627 | - |

| 인도 | 자가보유 | 4,664 | 520 | 0 | -510 | 196 | 4,870 | - |

|

기타 |

자가보유 | 7,487 | 3,682 | 0 | -602 | 249 | 10,816 | - |

| 연결조정 | - | 0 | 0 | 0 | 0 | 0 | 0 | - |

| 합 계 | - | 42,311 | 5,203 | 0 | -3,178 | 815 | 45,151 | - |

4. 매출 및 수주상황

1. 매출실적

| (단위 : 백만원) |

|

사업부문 |

매출유형 |

제11기 1분기 |

제10기 |

제9기 |

|

한국 |

제품, 상품, 기타매출 |

898,820 |

3,727,300

|

3,485,136 |

|

중국 |

제품, 상품, 기타매출 | 529,616 |

2,306,815

|

1,999,146 |

|

미국 |

제품, 상품, 기타매출 | 377,871 |

1,483,112

|

1,404,198 |

| 인도 | 제품, 상품, 기타매출 | 226,550 |

819,467

|

781,255 |

|

기타 |

제품, 상품, 기타매출 | 408,492 |

1,402,687

|

1,026,954 |

|

내부거래 및 연결조정 |

제품, 상품, 기타매출 | -334,007 |

-1,346,294

|

-1,180,525 |

|

합계 |

제품, 상품, 기타매출 | 2,107,342 |

8,393,087

|

7,516,164 |

2. 판매경로 및 판매방법

(1) 판매경로

국내 납품경로는 OEM 직납과 모듈업체를 통해 납품하는 두가지가 있습니다. 모듈업체 납품의 경우 설계 및 개발에 관한 사항은 OEM 주관으로 하며 모듈업체는 모듈화 및 물류만을 담당합니다. 국내에서 해외로의 수출의 경우, 현지 해외법인을 거쳐 공급 하거나 수출운송을 통하여 직접 납품합니다. 해외 법인의 납품경로도 해외법인에서 생산한 제품을 OEM에 직납하거나 현지 모듈업체를 통하여 납품합니다.

(2) 판매방법 및 조건

|

구분 |

판매방법 |

대금회수조건 |

비고 |

|

국내 |

① 고객 전산 VAN을 통한 Order 접수 |

① 현대차/기아 |

- |

|

수출 |

① 고객 전산 VAN을 통한 Order 접수 |

① HL만도 미국법인 |

USD 또는 |

|

해외 |

① 고객 전산 VAN을 통한 Order 접수 |

① 미국법인 - 현대차/기아 : 월합계 익월 30일 현금결제 - 기아 : 월합계 30일 현금 50% / 120일 어음 50% 결제 - 현대차 : 월합계 현금 (25일) 결제 |

USD 또는 |

3. 판매전략

(1) 국내외 기존시장 점유율 확대

주요 고객인 HKMC Group 및 GM Group의 Major Supplier로서의 위치를 유지하면서 ADAS, Safety System 등 고부가가치 제품 선행개발 및 적용할 수 있도록 영업활동을 강화하고 있습니다.

(2) 해외 고객다변화

BMW, VW, Renault, Fiat, Volvo 등 유럽 OEM의 지속적인 수주를 통하여 유럽시장 매출이 점진적으로 확대되고 있으며, 전세계 가장 큰 시장으로 부상한 중국시장에서는 기존시장(HKMC그룹/GM그룹)의 Market 유지와 신규 거래선의 확대를 동시에추진하고 있습니다. 중국 Local OEM 및 유럽과 일본계 OEM에 대하여 본사의 수주 경험을 바탕으로 수주를 확대하고 있으며, 특히 길리기차와의 J/V를 통하여 중국 Local 시장매출을 극대화할 수 있는 발판을 마련하게 되었습니다. 인도법인에서는 GM,FORD, Renault, Nissan 등 Global OEM뿐 아니라, 마힌드라, TATA 등 인도 Local OEM에서도 수주를 강화하고 있습니다.

또한, Brazil / Mexico 법인을 통해서 남미 시장 확대에도 힘쓰고 있으며, 마지막으로 Poland 법인을 통해 유럽시장 확대에도 힘쓰고 있습니다.

이러한 노력의 결과로 아시아, 북미남미유럽 등 글로벌 거점을 모두 확보하게 되어 글로벌 회사로서의 기틀을 마련하였습니다

(3) 신규사업 발굴

M&A, J/V, T/A 등을 통한 자동차부품 다각화 및 자동차부품 내에서의 신규사업(ADAS, Motor 등)을 추진하고 있으며, 친환경 자동차 사업 등 기타 여러 사업부문에서新성장동력 발굴에 힘쓰고 있습니다

(4) Total Marketing 활동 강화

단지 영업부서만의 Marketing 활동이 아닌 연구소, 생산, 품질 등 전사적인 Marketing 활동을 일컫는 Total Marketing 활동을 통해 판매전략을 극대화 해 나가고 있습니다.

4. 주요 매출처

당사의 주요 매출처는 현대자동차, 기아자동차 및 현대모비스, 현대위아이며 이에 대한 매출액은 2023년 기준, 약 42%를 차지합니다. 다음으로 GM Group을 포함한 북미거점 OEM이 약 29% 의 비중을 차지하여, 결과적으로 HMC Group과 북미OEM의 합이 전체 매출의 약 71%정도를 차지하고 있습니다. 상기의 주요 매출처는 중요성의 관점에서 매출비중 10% 이상인 거래처를 표시하였습니다

5. 수주상황

당사는 2021.03.22 단일판매ㆍ공급계약 체결 사항을 공시하였고, 관련 수주사항은아래와 같습니다.

| (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| Shock absorber, Strut 등 서스펜션 부품 |

2021.03.19 | 2033.03.19 | - | 1,404,449 | - |

102,541 |

- |

1,301,908 |

| 합 계 | - | 1,404,449 | - |

102,541 |

- |

1,301,908

|

||

주1) 상기 수주 금액은 완성차업체 생산계획에 따른 추정치이며, 향후 계획에 따라 변동 가능합니다.

상기 사항 이외에도 당사는 완성차업체의 차종별 제품을 생산 및 납품하고 있으나, 완성차 업체의 생산계획에 따라 당사의 수주총액이 결정됩니다. 때문에, 물량이 확정되어 있지않고 대내외적 경제환경 변화와 그에 따른 수요 변화를 정확히 예측할 수 없습니다

5. 위험관리 및 파생거래

1. 시장위험관리

연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며, 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 중앙 자금부서(회사 자금팀)에 의해 이루어지고 있습니다. 회사의 자금팀은 연결회사의 영업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다.

분반/기연결재무제표는 연차연결재무제표에서 요구되는 모든 재무위험관리와 공시사항을 포함하지 않으며, 재무위험요소에 대한 연결회사의 위험관리 정책은 전기말 이후 중요한 변동 사항이 없습니다. 전기의 재무위험관리 정책은 2023년 12월 31일의 연차연결재무제표에 공시되어 있습니다.

2. 자본위험관리

본 분기보고서에 첨부된 제11기 1분기 2024년도 연결 검토보고서 '주석 4. 재무위험관리,'을 참조하시기 바랍니다.

3, 파생상품 거래현황

본 분기보고서에 첨부된 제11기 1분기 2024년도 연결 검토보고서 '주석 9. 파생금융상품,' 을 참조하시기 바랍니다.

6. 주요계약 및 연구개발활동

1. 경영상의 주요 계약

| 회사명 | 계약형태 | 계약상대방 | 계약체결시기 | 계약기간 | 계약내용 | 대금수수방법 (기준) |

| 에이치엘만도(주) | 기술이전 | AVM | 1994.10.27 | 1995.01.13 ~ 2023.12.31 |

기술이전계약(License and Technical Assistance Agreement) - IDP : USD 100,000 - Royalty : (Net Sales)x2.5% 또는 차종별 정액(MYR 1.19~1.97/unit) |

- |

| 기술이전 | MMT | 1997.08.21 | 1997-08-21 ~2029-06-29 |

기술이전계약(License and Technical Assistance Agreement) - IDP : USD 400,000 - Royalty : (Net Sales) x 3%, 2%, 1% → 1. 기존 양산 / 수주 물량은 유지 (Aftermarket 0%) 2. awarded by Licensor Project 2% (incl. Aftermarket) 3. awarded by Licensee Project 1% (Aftermarket 0%) |

반기종료 후 30일이내 |

|

| 기술이전 | HL홀딩스 | 2019.12.26 | 2019.12.26 ~2024.12.25 |

기술이전계약(대상제품: Stylish Caliper, SDC 통신 모듈) - IDP: 115,000,000원 - Royalty: (총매출액) x (3.5%) |

반기종료 후 60일이내 |

|

| 기술도입 | Hitachi Automotive Systems Co., Ltd. |

2008.08.18 | 2008.08.18 ~ 2022.10.16 |

기술도입계약(License Agreement) - IDP : JPY 10,000,000 - Royalty : (Net Sales)x1.8% 또는 (Net Sales)x4%(2개 차종) |

반기종료 후 90일이내 |

|

| 기술이전 | AMeM (Anand Mando e Mobility) |

2021.07.06 | 2021.07.06 ~ 이전종료 시까지 |

기술이전계약(License and Technical Assistance Agreement) - Royalty : (Net Sales) x 1.1% |

반기종료 후 60일內 |

|

| 합작 계약 (JVA) |

Tianrun | 2023-07-19 | 영업집조 발급일부터 20년 |

JV 명칭 : Tianrun HL Mando (Shangdong) Automotive Technology Co. Ltd. - 계약 당사자 : 천윤공업 (60%), 만도소주 (40%) - 총 등록자본금 : 1억 위엔 (RMB) - 생산건설 프로젝트 총 투자 규모 : 5억 위엔 (RMB) |

- | |

| 주식회사 에이치엘클레무브 |

기술도입 | Hella GmbH & Co. KGaA | 2021.03.02 | Licensed Product의 최종 생산 완료 시점 |

Transitional License and Support Agreement 대상 제품: FPC, TOS/TAS, Radar 24GHz Royalty : Net Sales*1%, 2.5% |

반기 이후 90일이내 |

| 기술이전 | Hella Shanghai Electronics Co., Ltd |

2015.12.04 | Licensed Product의 최종 생산 완료 시점 |

Technology License Agreement 대상 제품 : FPC Royalty : Net Sales*1%, 2% |

연말 이후 90일 이내 |

|

| HL Klemove (Suzhou) Co., Ltd. |

기술도입 | Hella Gmbh Co. KGaA | 2021.03.02 | Licensed Product의 최종 생산 완료 시점 |

Transitional License and Support Agreement 대상 제품 : TOS/TAS Royalty : Net Sales*1.5%, 2.5% |

반기 이후 90일 이내 |

| HL Klemove India Private Limited |

기술도입 | Hella Gmbh Co. KGaA | 2021.03.02 | Licensed Product의 최종 생산 완료 시점 |

Transitional License and Support Agreement 대상 제품 : TOS/TAS Royalty : Net Sales*2.0%, 2.5% |

반기 이후 90일 이내 |

주) 상기 경영상의 주요계약 내용은 공시서류 작성기준일 현재 연결대상 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약에 대하여 그 내용을 기재하였습니다.

2. 연구개발 활동

(1). 연구개발활동의 개요

가. 운영현황

HL만도는 이동하는 모든 것의 상상을 실현시키기 위해, 모든 이동 수단에 대한 모빌리티 설계를 자유롭게 하고, 하드웨어와 소프트웨어 기술의 융합을 통한 모빌리티 기술 역량을 고도화·내재화하며 사회와 환경을 위한 친환경 기술에 집중하여 통합 모빌리티 솔루션 기업으로 확장해 나가고 있습니다. HL만도는 EV 전환 가속화에 발맞추어 자율주행 고도화에 따른 OEM들의 요구사항에 적극적으로 대응하고 있으며, 새로운 성장 동력인 EMB(일렉트로 메카니컬 브레이크), SbW(스티어 바이 와이어), BN-EPS(볼너트 타입 일렉트릭 파워 스티어링) 등을 확보하여 빠르게 전동화 체제로 전환해 나가고 있습니다. 아울러 미래 신기술인 In Wheel Motor 개발에도 자원을 투자해서 신성장 동력을 확보해가고 있습니다.

이제 HL만도는 First Mover를 넘어서는 신기술을 통한 Market Creator로 도약하겠다는 의지를 가지고, 미래 모빌리티 분야를 이끌어 가는 과감한 도약을 이루어내는 과정에 있습니다. 이미 우리는 SW Campus와 MSTG(모빌리티 솔루션 테크 그룹)를 설립해 통합 모빌리티 솔루션 및 소프트웨어를 수익화하는 비즈니스 모델을 준비하고 있으며 여러 소프트웨어 원천 기술을 확보해 나가고 있습니다. HL만도는 다양한 이해관계자에 미래 모빌리티 분야를 이끌어 나가는 과정을 공유함과 동시에, SW 경쟁력 강화를 위한 차별화된 전략을 수립하여 고객에게 우리의 SW 가치를 인정받는 것에 역량을 집중하겠습니다.

당사는 최근 모빌리티 산업에서 제품간 경계가 모호해지고 있는 흐름에 발 맞춰, 전통적인 섀시 분류 기준에서 새로운 제품 분류 기준으로의 재편을 통하여 지속적인 성장을 이어가고자 합니다. 최근 모빌리티 산업의 주요 트렌드는 S/W 와 H/W 의 분리입니다. 제품군별 필요한 역량과 Key Success Factor 가 상이함에 따라 S/W 와 H/W 의 분리가 점점 가속화되고 있습니다 S/W 중심 제품은 요소기술을 중심으로 혁신성과 차별화 역량, 개발 속도가 중시되는 반면 H/W 중심 제품은 안전성과 편리함이 중요한 제품이기 때문입니다. 이와 더불어 OEM 또한 Sourcing 시 개별 제품별 요소 기술력을 중시하여 S/W 와 H/W 의 분리 발주 비중을 늘리고 있으며 그 추세는 더욱 가속화되고 있습니다. OEM 의 Sourcing 디커플링과 더불어 HL 만도 내부적으로도 EMB 등 신제품 개발시 Brake 와 Steering 요소기술 동질화가 진행 중이며, 추후 제품간 경계는 더 모호해 질 것으로 예상됩니다 .

이에 HL만도는 기존 제품의 핵심 요소기술이 동기화되는 트렌드를 고려하여 새로운 제품 분류 기준으로의 재편이 필요하다고 판단하였습니다

이에 따라, 기존에 존재하던 3 개의 BU(비즈니스 유닛)를 MDS(모빌리티 다이내믹 솔루션) 및 RCS(라이드 컴포트&세이프티) 제품군으로 구분하여 2 개의 BU 조직구조로 재구성 하였습니다. MDS 는 미래 모빌리티 기술에, RCS 는 고객의 안전함과 편안함에 역량을 집중할 수 있게 하며 2 개 BU 로 변경됨에 따라 규모 기술 측면에서 자원집중이 유리해지게 될 것입니다

MDS BU는 모빌리티 산업뿐 아니라 HL만도의

First Mover 역할을 수행하게 될 BU로써 최신 변화에 맞추어 제품 모델 단순화 및 요소기술 통합 등을 통하여 질적 성장과 완성도 높은 신제품 개발을 통해 경쟁력 우위를 선정하는데 역량을 집중하고 있습니다. EMB

(일렉트로 메카니컬 브레이크)

, IDB(인테그레이티드 다이내믹 브레이크), EPS(일렉트릭 파워 스티어링) 등 최첨단 자율주행 전동화 제품 비즈니스를 담당합니다.

RCS BU는 발전된 기술반영을 통한 제품의 상품가치 향상에 기여하고 미래 자동차 시장에 대응 가능한 제품 경쟁력 확보를 위하여 브레이크 캘리퍼, 서스펜션 등 기존 하드웨어 제품에 역량을 집중하고 있습니다.

MoC(모터 온 캘리퍼), SDC(스마트 댐핑 컨트롤) 제품 등이 이에 속합니다.

이외에도 자회사인 HL Klemove 룰 통하여

자율주행 분야에도 역량을 집중하고 있습니다. HL Klemove에서는 ‘Sense, Think, Move’를 모토로 자율주행을 위한 차량 센서류와 인지, 판단 그리고 제어 기능을 수행하는 소프트웨어 및 하드웨어 핵심 기술을 개발하고 있습니다. 단기적으로 자율주행 시장은 Level 2/2+(부분적 자율주행)에 집중할 것으로 보입니다. 이에 해당 영역에서 요구하는 고급 센서 인식 기술 확보 및 제품 고도화를 위해 AI·딥러닝 등 당사의 핵심기술을 활용하여 사업 경쟁력을 강화하고 있습니다. 그뿐만 아니라 Level 3 이상의 자율주행 시장 선점을 위하여 신제품 개발에도 자원과 역량을 집중하고 있습니다. 모든 수준의 자율주행에 대응 가능한 '자율주행 토탈 솔루션' 제공 업체로서 자율주행 시장을 선도하고 있으며, 운전자가 믿고 신뢰할 수 있는 완전 자율주행 모빌리티의 완성을 위해 핵심 기술을 개발하고 있습니다

나. 연구개발 담당조직 및 주요업무

|

구분

|

주요 업무

|

|

|

국내

연구소

|

MDS |

전기전자 제품(제동 및 조향시스템) 경쟁력 제고

선행 및 Next Generation 전기전자 제품(Brake & Steering) 제품 개발

전기전자 제품(제동 및 조향시스템) 상품화 개발 및 고객 대응

전기전자 제품(제동 및 조향시스템) 글로벌 시험평가 네트워크 운영

전기전자 제품(제동 및 조향시스템) 시험평가기술 개발

전기전자 제품(제동 및 조향시스템) 시험 및 평가 Final Validation

Smart Personal Mobility, Power Electronics 등 신사업 아이템 개발

|

|

RCS |

하드웨어 제품(제동 및 현가시스템) 경쟁력 제고

선행 및 Next Generation 하드웨어 제품(Brake & Suspension) 개발

하드웨어 제품(제동 및 현가시스템) 상품화 개발 및 고객대응

하드웨어 제품(제동 및 현가시스템) 글로벌 시험평가 네트워크 운영

하드웨어 제품(제동 및 현가시스템) 시험평가기술 개발

하드웨어 제품(제동 및 현가시스템) 시험 및 평가

Final Validation

|

|

|

SW Campus |

Platform SW 및 샤시통합제어 SW 개발

선행제품/양산제품 SW 개발

|

|

|

MSTG |

Robot Platform, 순찰로봇, 주차로봇 개발

|

|

|

해외

연구소

|

중국연구소

|

현지 Application 독자 수행

Low Cost Design 능력 확보 : 중국 특화 모델 개발

Role Sharing : Conventional 제품 설계, Cost-effective 업무 주도

|

|

미국연구소

|

현지 Application 독자 수행

미주 선도 기술 분석 : SRS 분석/설계 컨셉 정립

Role Sharing : 선행기술 본사 공동개발, 차량데모(Engineering Green)

|

|

|

유럽연구소

|

현지 Application 독자 수행

EU Biz. 지원 : PM, 수주지원

Role Sharing : 선행기술 본사 공동개발, 신기술 동향분석

|

|

|

인도연구소

|

현지 Application 독자 수행

인도 특화 모델 개발

인도 Biz. 지원 : Local 고객 확보

|

|

|

MSI (Mando Softtech. India) |

ECU 개발 (S/W platform 개발, 회로 설계, PCB설계/검증)

영상 인식 S/W 개발 (알고리즘 개발, 개발/평가용 영상 DB 구축)

Safety 검증 (S/W 및 ECU 단위 시험, SILS/HILS)

|

|

|

종속

법인

|

HL Klemove |

ADAS/AD 시스템 개발(AEB, 자율주행 등)

ADAS/AD Sensor류 개발(Camera, Radar 등)

ADAS Domain Control 기술개발 (DCU 등)

ADAS 시스템 시험 및 평가 Final Validation

|

(2) 연구개발 비용

| (단위: 백만원) |

|

과목 |

제11기 1분기 |

제10기 |

제9기 |

|

연구개발비용 계 |

121,251 |

368,720

|

404,967 |

|

연구개발비/매출액 비율 |

5.75% |

4.39% |

5.39% |

(3) 연구개발 실적

- 당사의 최근 3년간 주요 연구개발 실적은 다음과 같습니다.

|

분야

|

일시

|

연구개발실적

|

|

MDS |

2022년 4월

|

IDB2 HAD 모델 개발

|

|

2022년 6월

|

수소차용 Super Capacitor Pre-Charger 개발

|

|

|

2022년 6월

|

이페달(e-Pedal) 구동 모듈 개발

|

|

|

RCS |

2021년 3월

|

SFD(Smart Frequency Damper)-Ⅱ 개발

|

|

2021년 7월

|

SDC50(Smart Damping Control)-Ⅱ 개발

|

|

|

MSTG |

2021년 12월

|

실외용 순찰로봇 개발

|

|

2023년 6월

|

대형 AGV, AMR용 4종의 구동 모듈 개발

|

|

|

2023년 9월

|

자율주행 주차로봇 개발

|

- 종속 법인의 최근 3년간 주요 연구개발 실적은 다음과 같습니다.

|

분야

|

일시

|

연구개발실적

|

|

HL Klemove |

2021년 7월

|

4ch RTAS 개발

|

|

2021년 12월

|

EuroNCAP 2023 대응 안전기술 개발 |

|

|

2021년 12월

|

자율주행 통합제어기 ADCU-15 개발

|

|

|

2022년 5월

|

3세대 SRR 차량용 코너 레이더 개발

|

|

|

2022년 11월

|

3.5세대 차량용 중거리 레이더 개발

|

|

|

2023년 3월

|

3.5세대 AVAS 양산 착수

|

|

|

2023년 5월

|

3세대 차량용 장거리 레이더 개발

|

7. 기타 참고사항

1. 특허, 실용신안 및 상표 등 지적재산권 현황

| (단위 : 개) |

| 회사명 | 출원국가 | 특허/실용신안 출원 | 디자인 | 상표 | 총계 | ||||||

| 출원 | 등록 | 소계 | 출원 | 등록 | 소계 | 출원 | 등록 | 소계 | |||

| HL 만도 |

국내 | 1,500 | 2,611 | 4,111 | 3 | 27 | 30 | 4 | 62 | 66 | 4,207 |

| 해외 | 1,796 | 1,980 | 3,776 | 5 | 27 | 32 | 7 | 40 | 47 | 3,855 | |

| 합계 | 3,296 | 4,591 | 7,887 | 8 | 54 | 62 | 11 | 102 | 113 | 8,062 | |

| HL 클레무브 |

국내 | 497 | 757 | 1,254 | 3 | 5 | 8 | 2 | 7 | 9 | 1,271 |

| 해외 | 479 | 767 | 1,246 | - | - | - | 10 | 2 | 12 | 1,258 | |

| 합계 | 976 | 1,524 | 2,500 | 3 | 5 | 8 | 12 | 9 | 21 | 2,529 | |

| 전체 | 국내 | 1,997 | 3,368 | 5,365 | 6 | 32 | 38 | 6 | 69 | 75 | 5,478 |

| 해외 | 2,275 | 2,747 | 5,022 | 5 | 27 | 32 | 17 | 42 | 59 | 5,113 | |

| 전체 합계 | 4,272 | 6,115 | 10,387 | 11 | 59 | 70 | 23 | 111 | 134 | 10,591 | |

주1) 지적재산권은 그 내역이 10,591건에 이르는 등 그 내역이 방대하여 상기와 같이 지적재산권 수량에 대하여 요약 기재하였습니다.

2. 회사에 영향을 미치는 주요 법률 또는 제규정

(1) 하도급거래공정화에관한법률

하도급(하청)의 거래질서를 공정하게 확립하여 원사업자와 수급사업자가 대등한 지위에서 상호보완적으로 균형있게 발전할 수 있도록 하기 위해 제정한 법으로 당사가 부품을 하도급하는 경우 영향을 받습니다.

(2) 대기환경보전법

대기환경을 적정하게 보전하여 국민이 건강한 생활을 할 수 있도록 하기 위해 제정한 법률로 당사의 생산시설 운영과 관련하여 영향을 받습니다.

(3) 하수도법

하수도의 설치, 관리에 관한 사항을 규정하기 위해 제정한 법률로 당사의 생산시설 운영과 관련하여 영향을 받습니다.

(4) 자원의절약과재활용촉진에관한법률

자원의 효율적인 이용과 폐기물의 발생억제, 자원의 절약 및 재활용촉진을 위해 제정된 법률로 당사의 생산시설 운영과 관련하여 영향을 받습니다.

(5) 폐기물관리법

폐기물을 적정하게 처리하여 자연환경 및 생활환경을 청결히 함을 목적으로 제정된 법률로 당사의 생산시설 운영과 관련하여 영향을 받습니다.

(6) 환경친화적자동차의개발및보급촉진에관한법률

환경친화적자동차의 개발 및 보급을 촉진하기 위한 종합적인 계획 및 시책을 수립하여 추진하도록 함으로써 자동차산업의 지속적 발전과 국민생활환경의 향상을 도모하며 국가경제에 기여함을 목적으로 한 법률로 당사는 향후 개발, 생산과 관련하여 간접적인 영향을 받을 수 있습니다.

(7) 저탄소녹색성장기본법

경제와 환경의 조화로운 발전을 위하여 녹색성장에 필요한 기반을 조성하고 녹색기술과 녹색산업을 새로운 성장동력으로 활용함으로써 국민경제의 발전을 도모하며 저탄소 사회 구현을 통하여 국민의 삶의 질을 높이고 국제 사회에서 책임을 다하는 성숙한 선진 일류 국가로 도약하는데 이바지함을 목적으로 한 법률로 당사는 탄소배출 저감에 대한 영향을 받습니다.

(8) 기타

기타 다음과 같이 공장 운영에 필요한 제반 법률들의 적용을 받습니다.

(가)안전 관련

산업안전보건법, 산업재해보상보험법, 소방기본법, 소방시설공사업법, 소방시설설치유지및안전관리에관한법, 고용보험및산업재해보상보험의보험료징수등에관한법률, 위험물안전관리법, 다중이용업소의안전관리에관한법률, 고압가스안전관리법, 액화석유가스의안전관리및사업법, 도시가스사업법, 승강기시설안전관리법, 식품위생법, 전염병예방법

(나)공무 관련

전기사업법, 에너지이용합리화법, 건축법

(다)환경 관련

수질및수생태계보전에관한법률, 소음진동규제법, 유해화학물질관리법, 토양환경보전법, 지하수법, 수도법, 악취방지법, 오존층보호를위한특정물질의제조규제에관한법률

3. 산업의 특성

(1) 자동차 산업 및 자동차부품 산업의 개요

자동차 산업은 한국 경제의 중추적 역할을 하는 산업으로서 국내 고용, 수출, 부가가치 창출에 크게 기여하고 있습니다. 자동차 업체는 수만 명의 종업원을 고용하고 있으며 수천 개에 달하는 협력업체와 관계를 맺고 있습니다. 자동차산업은 철강금속공업, 기계공업, 전기전자공업, 석유화학공업, 석유공업 등 타산업과 밀접한 관련을 맺고 있으며 전후방 연쇄효과가 큽니다. 따라서 생산유발 효과가 크고 관련 산업의 성장이 자동차 산업 경쟁력 강화에 뒷받침이 될 수 있습니다.

자동차의 전체 구조는 일반적으로 차체, 동력 전달 장치, 공조, 샤시로 구분됩니다. 차체는 사람의탑승과 화물의 적재를 위한 부분이고, 동력 전달 장치는 엔진, 모터 등 자동차의 구동을 위한 기관입니다. 공조는 차량 내 공기의 순환과 차체의 온도를 관리하는 기관입니다. 샤시는 내외장 차체를 제외한 자동차의 기초 골격을 이루는 부품을 총칭하고 제동장치, 조향장치, 현가장치 등이 이에 포함됩니다.

자동차 부품 산업은 각종 자동차용 부품을 생산하여 완성차업체에 공급하는 산업입니다. 자동차 산업과 소재 산업을 전 후방으로 하여 광범위한 산업 연관 효과를 유발시킵니다해당 산업은 소재석유화학전자기계 분야와 밀접한 관계를 맺으며 발전해 왔습니다최근에는 자동차의 편의성 및 친환경성이 중요해짐에 따라 정보통신기술환경기술 분야와의 관련성이 높아졌습니다또한 국제적인 온실가스 감축 노력 및 완성차 업계의 미래차 전환 전략으로 인해 자동차 부품 기업들 역시 전기차자율주행차 등 미래차 관련 업종으로 전환하기 위한 노력을 기울이고 있습니다.

(2) 자동차부품 산업의 현황

국내 자동차 부품 업체들은 국내 완성차업체들의 글로벌 인지도 상승과 함께 기술력 향상에 힘입어 세계적인 인지도를 확보하게 되었습니다. 이를 통해 해외 유수의 완성차에 납품을 확대하게 되면서 성장성과 경영 안정성을 확보하였습니다.

국내 자동차 부품 업체들의 성장에 따라 완성차 납품 매출액을 기준으로 발표되는 미국 Automotive News 선정 ‘Top 100 Global Suppliers’ 에서 국내 업체의 경우 2022년에는 현대모비스(6위), 삼성SDI(16위), 현대트랜시스(35위), 한온시스템(41위), 현대위아(43위), SK온(44위), HL만도(46위), 에스엘(73위), 유라(87위), 서연이화(91위), 현대케피코(100위) 11개사가 포함 되었습니다.

|

순위 |

업체명 |

국적 |

매출액(백만$) |

주요부품 |

|

1 |

로버트 보쉬 |

독일 |

50,456 |

엔진시스템, 샤시, 전장부품 |

|

2 |

덴소 |

일본 |

47,900 |

파워트레인 제어 시스템, 공조 |

|

3 |

ZF 프리드리히샤펜 |

독일 |

42,106 |

파워트레인, 조향, 서스펜션 |

|

4 |

마그나 인터내셔널 |

캐나다 |

37,840 |

파워트레인, 내외장, 차체 |

|

5 |

CATL |

중국 |

33,500 |

배터리 |

|

6 |

현대모비스 |

한국 |

32,192 |

제동, 조향, ADAS, 내외장 |

|

35 |

현대트랜시스 |

한국 |

8,384 |

파워트레인, 시트 |

|

41 |

한온시스템 |

한국 |

6,678 |

공조 |

|

43 |

현대위아 |

한국 |

6,143 |

엔진, 샤시모듈 |

|

46 |

HL만도 |

한국 |

5,818 |

제동, 조향, 현가, ADAS |

주1) 자료: 오토모티브 뉴스, 2022년 글로벌 자동차 부품사 매출액 순위

(3) 국내외 시장여건 및 산업의 성장성

2023년 글로벌 자동차 판매는 반도체 수급 및 공급망 개선과 누적된 이연 수요 해소로 전년대비 10% 증가하며 팬데믹 이전보다 다소 못 미치는 수준으로 빠르게 회복했습니다. 2024년 1분기 글로벌 자동차 시장도 2023년의 회복 기세를 유지했으나 러시아-우크라이나 전쟁 지속, 중동 전쟁 확산 및 주요국의 통화긴축 기조가 장기간 이어지며 낮은 성장세를 유지하고 있습니다. 2024년 1분기 글로벌 판매량은 전년 동기 대비 4.4% 증가한 2,076만대를 기록하였습니다.

한국 자동차 시장의 경우 소비 심리 위축으로 연초 자동차 판매 부진이 지속되고 있습니다. 역기저효과로 2024년 1분기 자동차 판매는 전년 동기 대비 11.9% 감소한 37.8만대를 기록했습니다. 국내 친환경차 (HEV, PHEV, BEV, FCEV) 판매의 경우 충전 인프라 부족으로 전기차는 감소, 하이브리드는 증가 현상을 보이며 전년 동기대비 16.3% 증가한 13.9만대를 기록했습니다. 수출은 하이브리드(HEV) 차량의 약진으로 69만대를 기록, 수출액은 전년 동기 대비 2.7% 증가한 175억 달러로 역대 1분기 실적 중 최고치를 기록했습니다.

미국은 통화긴축에 따른 경기 둔화 우려에도 불구, 친환경차 인센티브 확대로 판매가 양호한 수준을 보였으며 2024년 1분기 판매량은 전년 동기 대비 5.4% 증가한 391.2만 대를 기록하였습니다. 특히, 픽업트럭과 SUV 모델의 강한 선호와 EPA 자동차 배출가스 규제 완화 안이 확정됨에 따라 하이브리드의 견고한 판매가 전체 판매의 증가세를 이끌었습니다. .

서유럽의 경우 러시아-우크라이나 전쟁 지속 및 실물경기 전반이 부진한 흐름을 보이며 2024년 1분기 판매는 전년 동기 대비 5.8% 증가한 351.5만 대를 기록했습니다

. 특히, Euro 7 도입 및 환경 규제에 따라 친환경차 수요가 증가하고 있습니다. 저렴한 가격의 친환경 차를 내세운 중국 OEM의(BYD, MG, 등) 유럽 친환경차 시장 확대를 견제하기 위해 핵심원자재법

(CRMA)을 채택했습니다.

중국은 부동산시장 부진에도 불구, 정부의 자동차 소비 장려 정책 및 완성차 업계의 가격 경쟁으로 2024년 1분기

판매량은 671.7 만대로 전년 동기대비 10.6% 증가하였습니다. 신에너지차 구매세 감면 제도 2027년까지 연장,

신차 구매 시 선납금 규정 자율화 조치 등에 힘입어 2024년 1분기 NEV (BEV, PHEV, FCEV) 총 판매량은 전년대비 31.8% 증가한 209만대를 기록했습니다.

인도 자동차 시장은 2023년에 이어 2024년에도 꾸준한 성장세를 보이고 있습니다. 경제 성장 및 가처분소득 증가에 힘입어 2024년 1분기 자동차 판매는 전년 동기 대비 8.2% 증가한 140.4만 대를 기록했습니다. 2023년 중반 이후 세계 인구 순위 1위 차지, 2026년 생산 가능 인구 수 (15~64세) 중국 추월 예상과 더불어 인도 정부의 EV 수입 관세 인하 정책으로 글로벌 OEM의 투자 유치에 힘쓰고 있습니다.

2024년은 중동 전쟁 확산, 고금리 기조 유지 및 대기수요 충족 등에 따라 회복세가 약화되며 2023년 대비 3% 증가한 8,905만대 수준의 판매가 예상됩니다. 생산은 9,030만대로 예상됩니다.

(4) 경기변동의 특성

자동차는 내구성 소비재 상품으로써 경기 변동에 직접적인 영향을 받습니다. 고가의 내구재인 자동차는 경기상황에 따라 소비 이연 결정이 크게 이루어지기 때문입니다. 자동차 보급이 일정 수준 이상에 도달해 자동차 수요 증가세가 둔화, 정체를 보이는 시기에는 이러한 특징이 더욱 뚜렷하게 나타납니다. 한국 자동차시장의 경우 1980년대 중반 이후 급성장했지만 경기 성숙 단계에 들어선 이후부터 경기 변동에 민감한 영향을 받게 되었습니다.

특히, 글로벌 지정학적 분쟁, 원자재 가격의 상승, 금리 인상 및 소비자 물가 상승에 따른 글로벌 수요 감소 등 대외적인 경영환경 악화에 따라 국내외 자동차 부품산업은 어려움을 겪고 있습니다. 이를 극복하기 위하여 자동차 부품 업체들은 사업 포트폴리오 개선, 생산성 향상, 원가 개선 등 다각적으로 매출 및 수익성을 개선하기 위한 노력을 하고 있습니다.

(5) 시장에서 경쟁력을 좌우하는 요인

자동차 산업은 장기간에 걸쳐 거대한 자본이 투입되는 대규모 장치 산업으로서, 신규 진입자가 자동차 산업에서 성공할 가능성이 높지 않습니다. 하지만 최근에는 전기차와 자율주행 기술의 혁신에 의해 스타트업 및 IT 업체들의 자동차 및 자동차 부품 산업으로의 진입이 활발하게 이루어 지고 있습니다. 이에 따라 안전, 주행 성능 등 전통적인 경쟁 요소 뿐 아니라 첨단 기술을 활용한 편의성, 연결성 등의 새로운 요소가 경쟁 요인으로 대두되고 있습니다.

자동차 부품 산업은 자동차 산업과 긴밀하게 연결되어 있기 때문에 자동차 산업의 트렌드 변화에 신속하게 대응할 수 있는 기술력과 균형 있는 고객 포트폴리오의 구성은 자동차 부품 산업의 지속 가능한 성장에 있어서 중요한 경쟁 요소입니다.

그 중에서도 기술력은 자동차 부품업체의 가장 중요한 경쟁 요소입니다. 자동차 부품은 단조, 가공, 사출, 주조 등 전통적 제조 기술을 필요로 하는 기계적 부품과 전자제어 기술을 필요로 하는 전장 부품까지 그 구성이 매우 다양합니다. 당사가 영위하고 있는 샤시 제품 사업은 기계적 부품과 전장 부품을 모두 포함하고 있어서 필요 기술 수준이 높고 요구되는 자본투자가 크기 때문에 진입장벽 역시 높습니다. 이는 잠재적 경쟁자의 진입을 억제하는 한편 완성차에 대해 교섭력을 강화할 수 있는 핵심 요인입니다. 특히 기술수준에 의한 진입장벽은 단기적 대체가능성뿐 아니라 장기적 대체가능성을 낮게 유지하는 요소로 작용합니다. 이에 따라 핵심기술을 보유하고 있는 부품업체의 경우 상대적으로 높은 수준의 사업적 경쟁력을 확보할 수 있습니다

.

이와 더불어 완성차와 긴밀한 유대관계를 형성하고 유지, 발전시킬 수 있는 역량 역시 자동차 부품 업체의 사업 안정화에 있어 중요한 부분입니다. 완성차와 자동차 부품업체는 제품개발부터 양산까지 불가분의 관계를 가지고 있으며 글로벌 자동차 시장에서 경쟁력을 제고하기 위해서는 완성차와 자동차 부품업체 간의 긴밀한 협력관계가 요구됩니다. 따라서 기술개발, 품질, 납기, 가격 등의 측면에서 시장의 요구수준을 충족하면서 효율적인 분업 체제를 구축하는 것이 중요합니다.

(6) 회사의 경쟁상의 장점과 단점

당사는 변화하는 글로벌 자동차 산업에 발맞춰 선제적이고 능동적으로 기술과 제품을 변화시키며 지속 가능한 미래를 만들어 가고 있는 글로벌 자동차 부품 기업입니다. 당사는 연구개발에 많은 노력을 기울이고 있으며 대외적으로 기술경쟁력을 인정받고 있습니다. 세계 각지에 포진해있는 연구진들은 항시 새로운 기회를 모색하고 있으며 제품개발 단계에서부터 최종 생산 단계까지 전 과정에서 고객사와의 긴밀한 협업을 통해 시장의 트렌드를 파악하고 이끌어 가고 있습니다. 경기도 판교 테크노밸리에 위치한 HL만도 글로벌 R&D 센터에서 글로벌 기술 개발을 총괄하고 있으며, 미국, 중국, 독일 그리고 인도 등 완성차 주요 생산 거점에 R&D 센터를 설립하여 해외 고객의 연구개발 지원과 현지 특화된 기술 개발을 위한 노력을 경주하고 있습니다.

당사의 기술력은 글로벌 유수 완성차 고객에게도 인정받아 북미 GM의 글로벌 프로그램에 ESC(Electronic Stability Control), EPS(Electric Power Steering) 등과 같은

전동 제어 제품을 공급하고 있으며, 북미 GM 선정 ‘올해의 우수 협력사’ 상을 2020~2023년 4년 연속 수상했습니다. 또한 Ford로부터도 기술력을 인정 받아 2019년에는 안정성(Safe) 부문에서, 그리고 2020년에는 자율주행기술(Autonomous Technologies) 부문에서 브랜드 필러상을 수상하는 영예를 안았습니다. 또한 당사의 기술력이 집약된 IDB(통합 전자 브레이크)는 기존 브레이크를 구성하는 4개 부품을 통합해 1개의 형태로 만든 제품으로써 기술 구현이 어려워 당사를 포함한 소수의 글로벌 부품사만이 개발에 성공했습니다.

뿐만 아니라 다가오는 전기차ㆍ자율주행차로의 모빌리티 트렌드 변화에 발맞추어 전자제어식 제품과 ADAS(첨단운전자보조시스템) 제품 사업을 본격화하고 있습니다. 당사의 제품 중 운전대와 바퀴를 전자신호로 연결하는

SBW(Steer-by-Wire)와 운행 중 이상이 발생해도 브레이크 기능이 정상 작동하도록 돕는 Dual Safety 기능을 갖춘 통합전자브레이크 IDB2 HAD(Integrated Dynamic Brake for Highly Autonomous Driving)는

세계 최대 전자·IT 전시회(CES

)에서 각각 2021년과 2022년

2년 연속으로 혁신상을 수상하며 기술력을 인정받았습니다.

또한 첨단 자율주행을 위한 센서(카메라, 레이더, 라이다) 및 DCU(Domain Control Unit) 등 ADAS 제품을 주요 고객사에 공급하고 있으며, 2021년에는 전기차와 자율주행 영역에서 보다 전문적이고 최적화된 사업 운영을 위해 ADAS 사업 부문과 자율주행ㆍ전장부품 전문기업인 MHE(만도헬라일렉트로닉스)가 합쳐진 HL Klemove를 출범하였습니다. 이에 따라 HL만도는 샤시 전동화, 소프트웨어 고도화 등 전기차 사업에, HL Klemove는 자율주행 부품 및 모빌리티 서비스 영역에 집중하고 있습니다.

당사는 생산 공정 라인을 자체 설계하는 능력을 보유하여 원하는 사양의 제품을 경쟁력 있는 원가로 생산할 수 있는 체계를 갖추었으며, 설계단계에서부터 LCD(Low Cost Design), HVD(High Value Design) 등의 활동을 통해 가치를 증대한 제품을 개발하고 있습니다. 또한 수주 시에 품목별로 목표 원가를 설정하여 양산시점까지의 원가절감 활동 결과를 시스템을 통해 관리하는 Target Costing 제도를 운영하는 등 원가경쟁력을 높이기 위한 활동을 시행하고 있습니다.

그러나 대규모 장치 산업의 특성상 감가비 등 높은 고정비 비중은 당사의 원가경쟁력을 저해하는 요소입니다. 이러한 원가 구조는 자동차산업의 성장 정체 시 비용 부담을 가중시킬 수 있습니다. 이에 대응하기 위해 당사는 저부가가치 단순공정/부문은 Outsourcing을 추진하고 관계사 간 제품 경쟁력 비교를 통해 글로벌 최적 공급방안을 검토하는 등 다양한 활동을 전개하고 있습니다. 상기의 경쟁력을 바탕으로, 당사는 미국 Automotive News가 선정한 매출액 기준 ‘Top 100 Global Suppliers’ 에서 2008년 73위에 선정되었고, 2010년 53위, 2022년 46위를 기록하며 성장세를 유지하고 있습니다.

아울러 당사는 이해관계자들과의 신뢰와 협력을 바탕으로 지속가능한 기업으로 성장하는 기업입니다. 당사는 지속가능한 성장을 위해 6대 ESG 핵심분야(사회공헌, 노동인권/안전, 거버넌스/윤리, 환경, 기술혁신, 공급망 관리)를 선정하여 글로벌 이니셔티브 활동에 참여하고 있으며, 성과에 대한 투명한 공시를 통해 지속가능경영을 효과적으로 실행해 나가고 있습니다.

당사는 MSCI ESG 평가에서 2021년 이후 지속적으로 A등급을 유지하고 있습니다. 이와 더불어 당사의 지속가능경영 성과와 비전을 집약하여 발간한 ‘2022 지속가능경영 보고서’는 미국 커뮤니케이션 연맹이 주관하는 ‘LACP 2022 Vision Awards’ 자동차 부문에서 Gold 등급 수상의 영광을 안았습니다. 당사는 앞으로도 지속적인 지속가능경영을 통해 내/외부 이해관계자들과 더욱 원활하게 소통할 것입니다.

<주요자회사 : 에이치엘디앤아이한라 주식회사>

1. 사업의 개요

가. 사업부문의 구분

건설사업부문은 아파트/오피스텔/주상복합/지식산업센터/물류센터 등 주택 및 건축분야, 항만/공항/도로/철도 등 토목분야 등이 있습니다. 기타사업부문으로는 물류단지 운영 및 임대, 항만/해상운송업, 폐기물/수처리분야 설계,시공,운영 등의 영업을 영위하고 있습니다.

| 사업부문 | 회사명 | 사업의 내용 |

|---|---|---|

| 건설부문 |

에이치엘디앤아이한라㈜ 건설부문, 배곧신도시지역특성화타운㈜, 에이치엘에코텍㈜ 건설부문, Halla E&C Mexico S. de R.L. de C.V., HL Properites America Corporation |

국내외 주택건설업, 토목공사업, 건축공사업, 부동산개발업, 소규모 토목/건축공사 등 |

| 기타부문 | 에이치엘디앤아이한라㈜ 유통부문, 에이치엘로지스앤코㈜ (물류), 목포신항만운영㈜ (항만), 에이치엘에코텍㈜ 환경부문, 다올KTB칸피던스일반사모부동산투자신탁제57호 | 창고업 및 종합물류업, 항만, 해상운송업, 환경기초시설 설계/시공, 환경기초시설 위수탁 운영사업 등 |

2. 주요 제품 및 서비스

가. 주요제품 및 서비스 등 매출

| (단위 : 백만원) |

| 사업구분 | 주요 제품 및 서비스 | 제 45기 1분기 | ||

|---|---|---|---|---|

| 매출실적 | 비율 | |||

| 건설 부문 |

건축 | 아파트, 사옥, 복합시설, 설비공사, 물류창고 | 210,280 | 52.76% |

| 토목 | 항만, 도로, 철도, 택지 | 61,521 | 15.44% | |

| 자체 | 아파트, 오피스텔, 상업시설 | 97,506 | 24.47% | |

| 기타부문 | 물류업, 항만운영 등 | 29,216 | 7.33% | |

| 합 계 | 398,523 | 100.00% | ||

3. 원재료 및 생산설비

공시작성기준일 현재 당사는 한국철강(주)(철근), 동국제강(주)(철근및형강), 유진기업(주)(레미콘 외), 한국제강(철근), (주)삼표산업(레미콘) 등으로부터 건설공사에 필요한 원자재를 매입하였으며 전체 원자재 매입액에서 이들 5개 회사가 차지하는 비율은 약 29.7%입니다. 각 원자재 시장에서 이들 5개 회사가 차지하는 비중은 크지 않아 5사의 독점비율은 낮습니다. 공시대상기간동안 주요 원자재의 가격변동추이는 아래 "나. 주요원재료의 가격변동 추이" 와 같으며, 가격변동원인은 철스크랩 가격 상승, 전기요금 인상, 시멘트, 골재, 모래 등의 원자재 및 운송비 가격 변동 등이 있습니다.

가. 주요원재료 매입 개요

[지배회사]

| [2024년 3월 31일 기준] | (단위 : 백만원) |

| 구 분 | 구체적 용도 | 매입액 | 비율 | 비 고 |

|---|---|---|---|---|

| 철근 | 건축 및 토목 | 12,019 | 24.3% | - |

| 레미콘류 | 16,733 | 33.8% | - | |

| 시멘트류 | 942 | 1.9% | - | |

| 가구류 | 4,000 | 8.1% | - |

|

| H-BEAM | 3,600 | 7.3% | - | |

| 조명기구 | 933 | 1.9% | - | |

| 위생기구, 탱크류 | 421 | 0.9% | - | |

| 기타 | 10,816 | 21.9% | - | |

| 합 계 | 49,464 | 100.0% | - | |

나. 주요원재료의 가격변동 추이

[지배회사]

| (단위 : 원) |

| 구 분 | 제 45기 1분기 | 제 44기 | 제 43기 |

|---|---|---|---|

| 철근[HD10기준(국내 제강사)], 원/톤 | 919,000 | 940,000 | 968,000 |

| 레미콘[수도권 25-240-15기준], 원/M3 | 93,700 | 88,700 | 80,300 |

| 전기동[전기동고시가], 원/KG | 11,872 | 11,310 | 10,974 |

| H형강[소형(200x100)], 원/톤 | 1,118,000 | 1,127,000 | 1,260,000 |

| ※ | 상기 기간별 가격현황은 해당 공시대상 기간의 기말 1개월 동안의 평균가격입니다. |

다. 주요설비의 현황

공시작성기준일 현재 연결회사가 보유하고 있는 설비의 현황은 아래와 같습니다.

| [자산항목 : 토지] | (단위 : 백만원) |

| 회사명 | 소유 형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기 상각 |

연결 조정 |

기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 에이치엘디앤아이한라㈜ | 자기보유(등기) | 경기도 수원시 외 | 5,740 | 1,288 | - | 21 | - | - | 1,267 |

| 목포신항만운영㈜ | 자기보유(등기) | 전라남도 목포시 | 249 | 286 | - | - | - | - | 286 |

| 에이치엘로지스앤코㈜ |

자기보유(등기) |

경기도 화성시 | 3,271 | 6,307 | - | - | - | - | 6,307 |

| 다올KTB칸피던스일반사모부동산투자신탁제57호 | 자기보유(등기) |

서울시 금천구 | 12,604 | 196,350 | - | - | - | - | 196,350 |

| 합 계 | 21,864 | 204,231 | - | 21 | - | - | 204,210 | ||

| [자산항목 : 건물] | (단위 : 백만원) |

| 회사명 | 소유 형태 | 소재지 | 구분 (㎡) |

기초 장부가액 |

당기증감 | 당기 상각 |

연결 조정 |

기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 에이치엘디앤아이한라㈜ | 자기보유(등기) | 서울시 금천구 | 164 | 393 | - | - |

3 | - | 390 |

| 목포신항만운영㈜ | 자기보유(등기) | 전라남도 목포시 | 463 | 615 | - | - |

5 | - | 610 |

| 에이치엘로지스앤코㈜ |

자기보유(등기) | 경기도 화성시 |

298 | 393 | - | - | 3 | - | 390 |

| 다올KTB칸피던스일반사모부동산투자신탁제57호 | 자기보유(등기) | 서울시 금천구 | 98,996 | 151,864 | - | - | 1,255 | - | 150,609 |

| 합 계 | 99,920 | 153,265 | - | - | 1,266 | - | 151,999 | ||

| [자산항목 : 구축물] | (단위 : 백만원) |

| 회사명 | 소유 형태 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

연결 조정 |

기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 에이치엘로지스앤코㈜ |

자기보유(등기) | 주차관제시스템 외 | 2,120 | - | - | 15 | - | 2,105 |

| 합 계 | 2,120 | - | - | 15 | - | 2,105 | ||

| [자산항목 : 기타유형자산] | (단위 : 백만원) |

| 구분 | 소유 형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

손상 차손 |

연결 조정 |

기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| 중기 | 자기보유(등기) | 국내 및 해외 | 지게차 외 | 131 | - | - | 72 | - | - | 59 |

| 선박 | 부선(Barge) | 40 | - | - | 40 | - | - | - | ||

| 차량운반구 | 승용차 외 | 312 | 23 | - | 30 | - | - | 305 | ||

| 공구와기구 | 가압판 외 | 12 | - | - | 1 | - | - | 11 | ||

| 가설재 | CONTAINER 외 | 37 | - | - | 3 | - | - | 34 | ||

| 비품 | 전산기기 외 | 401 | 1 | - | 54 | - | - | 348 | ||

| 장치장식 | 미술품 외 | 1,407 | - | - | 94 | - | - | 1,313 | ||

| 사용권자산 | - | 리스자산 | 17,637 | 17,383 | 6,697 | 5,565 | - | 2,466 | 25,224 | |

| 합 계 | 19,977 | 17,407 | 6,697 | 5,859 | - | 2,466 | 27,294 | |||

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업구분 | 제 45기 1분기 | 제 44기 1분기 | 제 44기 | 제 43기 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 매출실적 | 비율 | 매출실적 | 비율 | 매출실적 | 비율 | 매출실적 | 비율 | ||

| 건설 부문 |

건축 | 210,280 | 52.76% | 228,306 | 67.81% | 977,712 | 62.20% | 999,348 | 67.89% |

| 토목 | 61,521 | 15.44% | 52,999 | 15.74% | 305,845 | 19.46% | 221,132 | 15.02% | |

| 자체 | 97,506 | 24.47% | 32,837 | 9.75% | 187,501 | 11.93% | 145,120 | 9.86% | |

| 해외 | - | - | - | - | 9,849 | 0.63% | 13,255 | 0.90% | |

| 기타부문 | 29,216 | 7.33% | 22,540 | 6.69% | 91,072 | 5.78% | 93,233 | 6.33% | |

| 합 계 | 398,523 | 100.00% | 336,682 | 100.00% | 1,571,979 | 100.00% | 1,472,088 | 100.00% | |

나. 판매경로 및 판매방법

| 구분 | 부서 | 수주전략 | 주요매출처 | |

|---|---|---|---|---|

| 건설부문 | 건축사업본부 | 기전팀, DCB팀 | - 기전사업 : 정확한 원가추정 및 수익성을 우선한 선별적 수주 참여 - 건축공공사업: 공공입찰제도 대응 및 입찰 노하우 확보를 통한 수주전략 수립, 공공시장 참여 |

㈜다우개발 (6.2%) 신한은행(페블스톤일반사모부동산신탁 제 17호의 신탁업자) (6.1%) |

| 인프라사업본부 | 인프라사업개발팀, 인프라영업팀,인프라기술팀 | - 토목사업[관급공사] : 원가/기술 경쟁력 있는 항만/철도/공항/고속도로 등 대규모 인프라사업에 집중 - 토목사업[민간공사] : 기획제안사업 성공적 추진 / 지자체 환경분야 사업발굴 / 민간 발주처 공동개발 사업발굴 및 신규 우량 발주처 발굴 |

||

| 개발사업본부 | 개발기획팀, 투자개발팀, 개발영업팀, 마케팅팀 | - 주택사업 : 상품 및 브랜드 특화(교육특화 등)를 통한 수주경쟁력 강화, 수익성에 기반한 구조화 사업(공동투자/지분참여 등) 추진 - 건축사업[민간공사] : 물류/데이터센터 시장집중, 우량발주처 연계공사 확대 및 New Biz(리모델링/유지보수 등) 점진확대 - 해외사업 : 단순 실적확보 지양, 선진국 / 우량 부동산 개발사업에 역량집중 |

||

| 기타부문 | 물류부문 | 에이치엘로지스앤코㈜ 경영관리팀, 물류사업팀 |

- 임대(지원시설 및 창고시설) 협의 - FM(시설관리) 계약 - 물류위탁 : 물류단지 입주고객의 요구사항 및 외부의뢰가 있을 경우 물류 위탁의뢰를 받아 물류 입출고 등의 조건을 협의하여 계약 - 컨설팅 : 물류센터 사업성분석, 인허가, PM(Project Management)등의 역량을 바탕으로 계약 진행 |

에이디에프케이아이피2전문투자형사모부동산투자 유한회사 (66%) |

| 항만부문 | 목포신항만운영㈜ 영업전략팀 |

- 매출증대를 위한 신규고객조사 및 물량 창출, 고객만족서비스 제공을 통한 기존 고객과의 신뢰관계 구축 및 고객의 요청에 따른 용역제공, 판매조건이 명시된 화주와의 계약체결 |

목포신항만 (19%) 삼성물산㈜ (13%) 기아㈜ (12%) 제2목포신항만 (9%) |

|

| 환경부문 | 에이치엘에코텍㈜ 영업1팀, 영업2팀, 건설사업팀, 운영사업팀 |

- 공공기관의 발주계획 및 현장을 통한 신규사업의 영업정보를 수집하여, 정확한 원가 산정을 통한 수익성 위주의 사업 입찰 참여 - 효율적인 현장관리 및 주요 발주처(자체, 공공기관)와의 신뢰관계 구축하여 수주경쟁력 강화 |

예산군청 (12.9%) 경산에코에너지(11.7%) |

|

| ※ | 상기 주요매출처는 지배회사 및 종속회사의 공시작성 기준일 별도매출액에서 5% 이상 비중을 차지하는 거래처입니다. |

다. 수주상황

| (단위 : 백만원 ) |

| 구분 | 발주처 | 공사명 | 착공일 | 완공 (예정)일 |

수주총액 | 완성공사액 | 수주잔고 |

|---|---|---|---|---|---|---|---|

| 관급 | 해양경찰청 | 해경서부정비창신설 | 21.12 | 25.03 | 95,492 | 36,423 | 59,069 |

| 한국도로공사 | 김포파주도로4공구 | 19.02 | 25.12 | 84,148 | 42,377 | 41,771 | |

| 국가철도공단 | 호남선2-5공구 | 21.06 | 25.12 | 49,131 | 18,371 | 30,760 | |

| 해양수산부 | 울산신항동방파제 | 23.02 | 27.02 | 38,921 | 13,548 | 25,373 | |

| 광주광역시 도시철도건설본부 | 광주지하철4공구 | 19.09 | 25.06 | 101,786 | 81,419 | 20,367 | |

| 해양수산부 군산지방해양수산청 | 위도항외곽보강 | 22.12 | 26.12 | 23,214 | 3,776 | 19,438 | |

| 충청북도 | 대율증평IC확포장 | 22.05 | 29.07 | 20,053 | 1,533 | 18,520 | |

| 해양수산부 부산지방해양수산청 부산항건설사무소 | 천성항남방파제 | 23.08 | 26.04 | 17,285 | 1,123 | 16,162 | |

| 한국토지주택공사 | 원당태리간광역도로 | 21.07 | 24.07 | 46,785 | 31,594 | 15,191 | |

| 해양수산부 | 울산신항남방파제2-3공구 | 21.10 | 25.09 | 43,395 | 30,099 | 13,296 | |

| 기타 | 614,878 | 559,023 | 55,855 | ||||

| 민간 | 서신동감나무골주택재개발정비사업조합 | 서신동감나무골재개발 | 23.12 | 26.10 | 171,114 | 9,375 | 161,739 |

| ㈜대성아이앤디 | 청주월명공원APT | 23.06 | 26.04 | 189,782 | 28,626 | 161,156 | |

| 주식회사 다우개발 | 시흥은행2지구APT | 21.12 | 25.09 | 292,311 | 150,209 | 142,102 | |

| 강한종합개발㈜ | 울산역세권주거용OT | 23.12 | 26.10 | 139,639 | 3,160 | 136,479 | |

| 유한회사 나눔디앤씨 | 군산지곡동APT | 23.04 | 26.01 | 151,123 | 25,353 | 125,770 | |

| 울산우정동지역주택조합 | 울산우정동APT | 23.11 | 26.08 | 120,130 | 1,654 | 118,476 | |

| 주식회사 디오로디엔씨 | 마포합정복합건물 | 24.01 | 28.10 | 108,634 | 1,347 | 107,287 | |

| 연무동복합개발㈜ | 수원연무동주상복합 | 24.01 | 26.12 | 90,924 | 1,355 | 89,569 | |

| 평택동부고속도로㈜ | 평택동부고속도로 | 20.12 | 24.07 | 161,679 | 72,982 | 88,697 | |

| 주식회사 우먼개발 | 양주회정동APT | 22.09 | 25.12 | 93,740 | 7,524 | 86,216 | |

| 기타 | 2,882,793 | 895,929 | 1,986,864 | ||||

| 해외 | HL Mando America Corporation | 미국만도공장증축 | 23.12 | 24.12 | 36,738 | 5,183 | 31,555 |

| Road and Highways Department |

방글라마타바리도로 | 19.07 | 24.05 | 24,180 | 16,718 | 7,462 | |

| Vietnam Expressway Corp. | 베트남벤룩롱탄도로1공구 | 15.03 | 24.12 | 35,471 | 30,519 | 4,952 | |

| Civil Aviation Authority Bangladesh | 방글라콕스바자르공항 | 15.06 | 23.12 | 42,785 | 40,071 | 2,714 | |

| Local Government Engineering Department | 방글라바크하리교량 | 19.10 | 24.12 | 16,035 | 13,376 | 2,659 | |

| Vietnam Expressway Corp. | 베트남벤룩롱탄도로3공구 | 15.03 | 24.12 | 17,397 | 15,614 | 1,783 | |

| 자체 | 에이치엘디앤아이한라㈜ |

울산태화강변공동주택 | 미착공 | 미착공 | 163,778 | - | 163,778 |

| 에이치엘디앤아이한라㈜ |

인천작전동APT | 22.07 | 25.08 | 207,388 | 51,039 | 156,349 | |

| 에이치엘디앤아이한라㈜ | 부천소사주상복합 | 21.01 | 24.01 | 129,815 | 78,198 | 51,617 | |

| 에이치엘디앤아이한라㈜ | 양평양근리APT | 22.07 | 23.12 | 317,911 | 311,432 | 6,479 | |

| 합 계 | 6,528,455 | 2,578,950 | 3,949,505 | ||||

| ※ | 부천소사주상복합은 인도기준 수익인식 현장입니다. |

5. 위험관리 및 파생거래

가. 위험관리 정책

연결실체는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출돼 있습니다. 연결실체의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 가격위험, 이자율위험, 신용위험 및 유동성위험에 관한 문서화된 정책을 제공합니다.

나. 시장위험관리

(1) 외환위험

연결실체는 국제적으로 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 미국달러화 및 유럽 유로화와 관련된 환율변동 위험에 노출돼 있습니다. 외환위험은 미래예상거래,인식된 자산과 부채, 해외사업장에 대한 순투자와 관련하여 발생하고 있습니다.

경영진은 연결실체 내의 회사들이 각각의 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다.

연결실체는 해외사업장에 일정한 투자를 하고 있으며 이들 해외사업장의 순자산은 외화환산위험에 노출돼 있습니다. 이러한 환노출은 주로 관련 외화로 표시되는 매출채권을 통해 관리되고 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동 시 연결실체의 세후 이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 10% 상승시 | 10% 하락시 | ||

|---|---|---|---|---|

| 손익 | 자본 | 손익 | 자본 | |

| USD | 555,068 | 555,068 | (555,068) | (555,068) |

| AZN | 26 | 26 | (26) | (26) |

| BDT | 69,746 | 69,746 | (69,746) | (69,746) |

| MXN | (8,121) | (8,121) | 8,121 | 8,121 |

(2) 가격위험

연결실체는 공정가치 측정 금융자산 중에서 시장성 있는 지분증권 및 출자금과 관련하여 시장가격의 변동으로 인하여 가격위험에 노출되어 있습니다. 보고기간말 현재 다른 모든 변수가 일정하고 시장가격이 5% 변동시 연결실체의 당기손익 및 기타포괄손익에 미치는 영향(법인세효과 차감전)은 아래 표와 같습니다.

| (단위 : 천원) |

| 구 분 | 5% 상승시 | 5% 하락시 |

|---|---|---|

| 당기손익 | 2,313,450 | (2,313,450) |

| 기타포괄손익 | 311 | (311) |

(3) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결실체의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 이자율의 1% 변동시 연결실체의 손익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위 : 천원) |

| 구분 | 1% 상승시 | 1% 하락시 | ||

|---|---|---|---|---|

| 손익 | 자본 | 손익 | 자본 | |

| 이자수익 | 1,569 | 1,569 | (1,569) | (1,569) |

| 이자비용 | (618,133) | (618,133) | 618,133 | 618,133 |

다. 금융위험관리

(1) 신용위험

신용위험은 연결실체 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험뿐 아니라 현금및현금성자산, 파생금융상품및 금융기관 예치금으로부터 발생하고 있습니다. 거래처의 경우 독립적으로 신용 평가를 받는다면 평가된 신용 등급이 사용되며, 독립적인 신용 등급이 없는 경우에는 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용위험을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부에서 평가한 신용 등급을 바탕으로 결정됩니다. 신용 한도의 사용 여부는 정기적으로 검토되고 있습니다.

연결실체는 신용위험을 회피하기 위하여 채권관리규정 및 System을 운영하고 있으며, 신용위험을 회피하기 위한 담보의 경우 부동산, 보증보험, 은행지급보증 등을 적용하고 있습니다.

보고기간말 현재 신용위험에 대한 최대 노출 정도는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기말 |

|---|---|

| [유동] | |

| 현금성자산 | 109,546,473 |

| 매출채권 | 217,174,763 |

| 기타채권 | 136,111,846 |

| 기타금융자산 |

600,000 |

| 금융보증계약 | 1,831,738,953 |

| 소 계 | 2,295,172,035 |

| [비유동] | |

| 매출채권 | 4,986,129 |

| 기타채권 | 79,891,778 |

| 기타금융자산 | 97,868,827 |

| 금융보증계약 | - |

| 소 계 | 182,746,734 |

| 합 계 | 2,477,918,769 |

(2) 유동성 위험

연결실체는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결실체의 자금조달 계획, 약정 준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결실체의 유동성 위험 분석 내역은 다음과 같습니다.

| (단위 : 천원) |

| 계정과목 | 1년이하 | 1년초과 2년이하 |

2년초과 5년이하 |

5년초과 | 계약상 현금흐름 |

|---|---|---|---|---|---|

| [유동] | |||||

| 매입채무 | 212,639,326 | - | - | - | 212,639,326 |

| 기타채무 | 83,271,205 | - | - | - | 83,271,205 |

| 단기차입금 | 259,628,847 | - | - | - | 259,628,847 |

| 유동성장기차입금 | 341,619,904 | - | - | - | 341,619,904 |

| 금융보증계약 | 1,831,738,953 | - | - | - | 1,831,738,953 |

| 소 계 | 2,728,898,235 | - | - | - | 2,728,898,235 |

| [비유동] | |||||

| 매입채무 | - | 75,331 | - | - | 75,331 |

| 기타채무 | - | 9,653,837 | 21,196,929 | 14,436,735 | 45,287,501 |

| 장기차입금 | 11,352,426 | 63,053,193 | 17,203,514 | 31,239,222 | 122,848,355 |

| 금융보증계약 | - | - | - | - | - |

| 소 계 | 11,352,426 | 72,782,361 | 38,400,443 | 45,675,957 | 168,211,187 |

| 합 계 | 2,740,250,661 | 72,782,361 | 38,400,443 | 45,675,957 | 2,897,109,422 |

| ※ | 상기 현금흐름은 현재가치 할인을 하지 아니하였으며, 이자지급액이 포함된 금액입니다. |

라. 자본위험관리

연결실체의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다. 연결실체는 부채비율에 기초하여 자본을 관리하고 있습니다.

보고기간말과 전기말 현재 연결실체의 부채비율은 다음과 같습니다.

| (단위 : 천원, %) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채총계(A) | 1,265,637,960 | 1,268,702,893 |

| 자본총계(B) | 467,010,090 | 455,597,816 |

| 부채비율(A/B) | 271% | 278% |

마. 파생상품 등 거래현황

(1) 파생상품계약 체결 현황

- 해당사항 없음

(2) 기타 옵션계약 관련사항

[사업명: 부산신항 제2배후도로 민간투자사업]

1) 옵션계약 개요

부산신항제이배후도로 민간투자사업은 경상남도 창원시 진해구 남문동에서 김해시 진례면까지 총 연장15.26km구간에 걸쳐 고속도로를 건설하는 수익형 민간투자사업으로, 이 사업의 건설출자자인 당사는 주식회사 국민은행(칸서스부산신항제이배후도로사모특별자산투자신탁1호(SOC)의 신탁업자) 및 맥쿼리한국인프라투융자회사와의 주주협약서에서 일정기간에 건설출자자에게 재무출자자로 하여금 일정가격에 자신들의 보유지분을 일정조건으로 매수 청구할 수 있는 권한("콜옵션")을 부여받았습니다.

2) 옵션계약 세부사항

| 구 분 | 내 용 |

|---|---|

| 계약명 | (변경)주주협약서 |

| 계약상대방 |

- 주식회사 국민은행(칸서스부산항신항제이배후도로사모특별자산투자신탁1호(SOC)의 신탁업자) - 맥쿼리한국인프라투융자회사 |

| 계약체결일(만기일) | 2020.09.24(2047.01.12) |

| 체결목적 | 부산신항제이배후도로의 사업시행법인인 부산신항제이배후도로㈜에 대한 출자자의 투자 핵심조건 규정 |

| 옵션계약 부담금액 | 총 부담한도액 1,367억원 중 당사 지분 해당금액은136.7억원(10%) |

| 직전사업연도 자산총액 대비 비율 | 0.9% |

| 직전사업년도 자기자본 대비 비율 | 3.2% |

| 계약내용 | 건설출자자의 매도청구권 행사조건(CDS소진 기준, 건설출자자 및 재무출자자의 동의 조건, 재무출자자의 매도청구권에 대한 유보권 및 거부권 규정, 매매대금, 연체이자율 등) - 콜옵션: 건설출자자가 재무출자자에게 매도청구 할 수 있는 권리 |

| 옵션행사조건 | 건설출자자는 재무출자자 보유 주식의 전부 및 후순위대출원리금 전부(1,367억원)에 대하여 매도청구권을 행사 |

| 옵션행사기간 | 계약체결일로부터 자금보충(CDS)의무 총 한도의 80%를 초과한 날로부터 6개월 이내 |

| ※ | 상기 직전사업연도 자산총액 및 자기자본은 2023년 말 별도재무제표 기준입니다. |

[사업명: 다올KTB칸피던스일반사모부동산투자신탁제57호]

1) 옵션계약 개요

다올KTB칸피던스일반사모부동산투자신탁제57호의 수익증권 관련하여 ㈜현대백화점이 보유한 금전채권신탁계약의 제1종 수익권을 에이치엘디앤아이한라㈜에게 매수하여 줄 것을 청구할 수 있는 권한("풋옵션")에 대한 합의

2) 옵션계약 세부사항

| 구 분 | 내 용 |

|---|---|

| 계약상대방 | - ㈜현대백화점 - 에이치엘디앤아이한라㈜ |

| 계약체결일(만기일) | 2022.03.10 (만기일 없음) |

| 체결목적 | 주식회사 현대백화점의 매수청구권에 대한 합의 |

| 옵션계약 부담금액 | 5억원 이상(이자포함) |

| 직전사업연도 자산총액 대비 비율 | 0.03% |

| 직전사업년도 자기자본 대비 비율 | 0.12% |

| 계약내용 | 매수청구권 행사조건, 매매대금 등 |

| 옵션행사기간 | 계약 체결일 이후 |

| ※ | 상기 직전사업연도 자산총액 및 자기자본은 2023년 말 별도재무제표 기준입니다. |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

- 해당사항 없음

나. 연구개발활동

(1) 연구개발 담당조직

기술연구팀은 기업부설연구소 자격을 유지하면서 연구조직의 미션을 수행하고 있습니다. 당사의 사업역량을 성장시키기 위해 브랜드 특화, 층간소음과 같은 사회적 이슈를 해결하고 타산업분야의 기술검증과 도입을 세부과제로 삼고 있으며, 현업에서 즉시 활용할 수 있는 IoT기술과 공법을 발굴하여 적용하고 해당 기술의 개선점을 찾아 보완하는 방향으로 힘쓰고 있습니다.

종속회사인 에이치엘에코텍㈜은 별도의 기업부설연구소 자격을 유지하면서 특허출원 및 기술확보를 위하여 국가연구과제 및 자체연구과제들을 수행하고 있습니다. 또한 환경 분야의 기술력을 확보하고, 신사업 개척을 위한 개발 활동을 수행하고 있습니다.

| 조직명 | 주요연구내용 |

|---|---|

| 에이치엘디앤아이한라㈜ 기술연구팀 |

- 브랜드 특화/트랜드 - 신 공법 개발 및 AI설계 - 층간 소음 저감 연구 / 드론 활용 고도화 및 IoT활용 연구 - 자동차, 로봇분야 활용 기술 건설업 적용가능성 검증 |

| 에이치엘에코텍㈜ 기업부설연구소 |

- 하,폐수처리장 향상을 위한 단위공정별 기술개발 및 처리시스템 - 음식물 및 분뇨 등의 혐기성 소화 및 자원화 분야 |

(2) 연구개발 비용(연결 기준)

| (단위 : 백만원) |

| 과 목 | 제45기 1분기 | 제44기 | 제43기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 6 | 13 | 14 | - | |

| 인 건 비 | 318 | 714 | 761 | - | |

| 감 가 상 각 비 | 6 | 13 | 14 | - | |

| 위 탁 용 역 비 | 1,116 | 2,507 | 2,672 | - | |

| 기 타 | 174 | 392 | 418 | - | |

| 연구개발비용 계 | 1,620 | 3,640 | 3,880 | - | |

| 회계처리 | 판매비와 관리비 | 635 | 1,427 | 1,520 | - |

| 제조경비 | 793 | 1,781 | 1,897 | - | |

| 개발비(무형자산) | 192 | 432 | 461 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.41% | 0.23% | 0.26% | - | |

(3) 연구개발 실적

지배회사와 종속회사 에이치엘에코텍㈜은 사업역량 강화, 포트폴리오 다각화 등을 위해 연구개발활동을 지속하고 있습니다. 최근 3년간 주요 연구개발 실적의 자세한 내용은 에이치엘디앤아이한라(주) 분기보고서를 참고하시기 바랍니다.

7. 기타 참고사항

가. 브랜드 및 고객관리정책

1) 한라비발디 : 한라비발디는 1997년 파주와 안양에서 첫 선을 보인 이래 고객 감동을 위해 설계, 조경, 디자인, 마케팅, 서비스 등 모든 측면에서 혁신적인 노력들을 전개해왔습니다.

부분 복층형 설계/조망 특화설계/고객 선택형 평면/가구수납 선택제 등 혁신적인 설계를 선도적으로 도입해왔으며 국내 최초로 패시브 하우스(Passive House)를 적용하는 등 친환경적인 주거생활 실현에도 앞장서고 있습니다. 스마트홈, IoT등 첨단기술을 단지내 적용하는 등 주거 트렌드를 이끌어 가고 있습니다. 세계 3대 디자인공모전인 '레드닷', 굿디자인(Good Design Award)에서 한라비발디의 입면디자인/엘리베이터/놀이터/차량번호인식장치 등 디자인 관련 다수의 수상과 인증을 받아 차별화된 디자인 역량에 대해 대외적으로 인정받고 있습니다.

또한 시흥배곧 한라비발디를 시작으로 ‘캠퍼스’라는 교육특화 서브브랜드 런칭을 통해 세대 내 인테리어, 단지 조경, 커뮤니티 시설뿐 아니라 기타 교육서비스를 입주민에게 제공하는 등 모든 측면에서 차별화된 서비스를 제공하고 있습니다. 특히 에이치엘디앤아이한라㈜에서 특허를 보유하고 있는 주민편의공간 ‘헬로우라운지’는 무인택배시스템, 세탁실 등 주민간의 소통할 수 있는 편의공간으로서 역할뿐 아니라 스터디룸을 설치하여 그룹, 개인 스터디가 이루어질 수 있도록 조성했습니다. 아울러 건강에 대한 관심이 높아지고 있는 상황에서 고유의 특화 상품인 ‘에어워셔(미세먼지 제거기)’를 설치해 입주민의 만족도를 높였습니다.

2) 신규브랜드 런칭 : 당사는 새로운 주거브랜드 에피트(EFETE)를 런칭할계획입니다. ‘에피트(EFETE)’는 ‘Everyone’s Favorite, Complete’, ‘누구나 선호하는 완벽한 아파트’라는 의미로, 에피트 브랜드 철학은 ‘Brilliant Prestige, ‘빛나는 삶의 완성’입니다. ‘편안함’, ‘안전함’, ‘튼튼함’ 위에 스마트 기술을 더한 보다 안락하고 편리한 주거 공간을 선보여 나갈 예정입니다. 27년만에 대표 주거 브랜드를 변경한 에이치엘디앤아이한라㈜는 오는 5월 새로운 브랜드 광고(TVC) 런칭과 동시에 프리미엄 주상복합, 오피스텔 등 다양한 주거 건축물에 신규 브랜드를 적용할 계획입니다.

지금까지 그래왔듯이 에이치엘디앤아이한라㈜는 한층 업그레이드된 품질과 서비스를 통해 고객만족, 고객감동을 실현해갈 것을 약속드리며 최상의 브랜드가 될 수 있도록 최선의 노력을 기울이겠습니다.

나. 지적재산권 현황

영위하는 사업과 관련하여 지배회사는 49건의 특허권, 1건의 환경신기술, 6건의 건설신기술, 1건의 재난안전신기술, 2건의 디자인특허, 1건의 저작권 및 10건의 상표권을 취득하여 보유하고 있습니다. 종속회사 에이치엘에코텍㈜은 9건의 특허권을 가지고 있습니다. 지적재산권 현황의 자세한 내용은 에이치엘디앤아이한라(주) 분기보고서를 참고하시기 바랍니다.

다. 규제사항

(1) 법률 등의 규제사항

건설산업은 수주산업으로 발주자의 영향이 크고, 고용유발효과, 환경 등 국가경제에 큰 영향을 미치는 특성상 정부의 건설관련 각종법령이나 제도의 영향을 크게 받습니다. 당사는 사업 및 공종에 따라 건설산업기본법, 건설기술진흥법, 독점규제 및 공정거래에 관한 법률, 하도급거래 공정화에 관한 법률, 건축법, 주택법, 도시 및 주거환경정비법, 건축물의 분양에 관한 법, 표시 및 광고의 공정화에 관한 법, 전기공사업법 등 다양한 법규 및 규제의 영향을 받고 있으며, 정부나 지자체가 발주처인 공공공사의 경우 국가를 당사자로 하는 계약에 관한 법률, 기획재정부 회계예규 등의 적용을 받고 있습니다.

(2) 환경 등의 규제사항

[지배회사]

건설산업은 환경에 대한 영향력이 큰 관계로 설계 및 시공, 유지보수 등 산업의 전 과정에 걸쳐 환경에 대한 다양한 법적 규제를 받고 있으며, 이에 대한 기준 준수가 매우 중요합니다. 당사는 대기환경보전법에 따른 비산먼지관리, 소음진동관리법에 따른 생활소음진동관리, 폐기물관리법에 따른 폐기물 배출 및 처리관리, 물환경보전법에 따른 용수관리, 하수도법에 따른 생활하수관리, 실내공기질관리법에 따른 주택 공기질 관리, 해양환경관리법에 따른 해양오염관리, 지하수법에 따른 지하수관리 등의 적용을 받고 있습니다.

[종속회사: 에이치엘에코텍㈜]

회사는 환경기초시설의 설계, 시공 및 민간위탁사업을 영위 중이며, 하폐수 처리시설 공법과 관련하여 신기술 및 특허를 적용, 시설의 효율적 유지관리가 용이한 자동화 시스템으로 수질오염물질을 안정적으로 처리하고 있습니다. 또한 생활폐기물 및 산업폐기물을 처리함에 있어 발생되는 대기오염물질의 최소화를 위하여 시설을 적정 운영 중이며, 방지시설을 포함 시설 전체를 모니터링하여 대기오염물질을 24시간 추적 감시하고 있습니다.

라. 사업의 현황

[건설부문]

(1) 산업의 특성

건설산업은 노동력과 자본, 기술 등의 생산요소를 유기적으로 결합하는 종합산업으로 기본적인 주거환경의 조성에서부터 국가 기간산업인 도로, 항만, 철도의 건립까지 폭 넓은 영역을 가진 산업이며, 타 사업에 비해 생산과 고용, 부가가치 창출 유발효과가 커 국가경제에 중요한 역할을 담당하고 있습니다. 또한 건설산업은 제조 및 수입에 이르는 일련의 과정이 장기적이며 다수의 생산주체가 참여하기 때문에 고용창출 효과가 높은 산업입니다. 주로 발주자로부터 주문을 받아 생산활동에 착수하고 구조물, 건축물을 완성하여 인도하는 수주산업의 성격을 띄고 있습니다.

(2) 국내 시장여건 및 산업의 성장성