|

|

대표이사 확인서 |

분 기 보 고 서

(제 26 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 16일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 미코 |

| 대 표 이 사 : | 이석윤 |

| 본 점 소 재 지 : | 경기도 안성시 대덕면 모산로 53 |

| (전 화) 031-612-6299 | |

| (홈페이지) http://www.mico.kr | |

| 작 성 책 임 자 : | (직 책) CEO (성 명) 이석윤 |

| (전 화) 031-220-9823 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

(1) 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 10 | - | - | 10 | 5 |

| 합계 | 11 | - | - | 11 | 6 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(1)-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(2) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(3) 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2002년 01월 15일 | 해당사항 없음 |

(4) 회사의 법적,상업적 명칭

당사의 명칭은 "주식회사 미코" 라고 표기합니다. 약칭으로는 (주)미코 , 영문으로는 MiCo Ltd.라 표기합니다.

(5) 설립일자 및 존속기간

당사는 1999년 7월 16일에 설립되었으며, 2002년 1월 15일자로 코스닥시장에 상장하였습니다.

(6) 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본점소재지 | 경기도 안성시 대덕면 모산로 53 |

| 전화번호 | 031-612-6299 |

| 홈페이지 | http:// www.mico.kr |

(7) 중견기업 해당여부

당사는 본 보고서 제출일 현재, 「중견기업 성장촉진 및 경쟁력 강화에 관한 특별법」제2조 제1호에 따른 중견기업입니다.

|

|

중견기업확인서 |

(8) 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당사는 보고서 작성 기준일 현재 해당사항이 없습니다.

(9) 주요 사업의 내용

당사는 주요 사업으로 반도체 및 디스플레이 장비를 구성하는 부품을 제작하는 부품사업부문과 반도체 장비를 구성하는 부품의 세정과 코팅서비스 용역을 제공하는 세정/코팅 서비스 사업부문, 고체산화물 연료전지 및 신재생에너지 사업부문이 있습니다. 주요사업의 업황등 자세한 사항은 동 보고서의 'Ⅱ.사업의 내용'을 참조하시기 바랍니다.

(10) 2024년 3월 31일 기준 현재 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

당사는 보고서 작성 기준일 현재 당사를 제외하고 13개의 계열회사가 있으며 아래와 같습니다.

| 구분 | 회 사 명 | 주요업종 | 상장여부 | 소재지 |

|---|---|---|---|---|

| 1 | (주)코미코 | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 코스닥 상장 | 경기도 안성시 |

| 2 | (주)미코세라믹스 | 반도체 관련 부품의 제조, 서비스 | 비상장 | 경기도 안성시 |

| 3 | (주)미코파워 | 연료전지 및 신재생에너지 | 비상장 | 경기도 안성시 |

| 4 | (주)미코바이오메드 | 의료진단기기 제조판매 | 코스닥 상장 | 경기도 성남시 |

| 5 | 스페클립스(주) | 의료용 기기 제조업 | 비상장 | 경기도 성남시 |

| 6 | KoMiCo Technology Inc | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | Austin, USA |

| 7 | KoMiCo Technology (Wuxi) Ltd. | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | Wuxi, China |

| 8 | KoMiCo Technology Taiwan Ltd. | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | Hsinchu, Taiwan |

| 9 | KoMiCo Technology Singapore Pte. Ltd. | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | Singapore |

| 10 | KoMiCo Equipment Parts Shenzhen Co.,Ltd | 디스플레이 관련 부품의 제조, 서비스 | 비상장 | Shenzhen China |

| 11 | KoMiCo Hillsboro LLC | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | Hillsboro, USA |

| 12 | KoMiCo Phoenix LLC | 반도체 공정용 장비 부품 세정, 코팅, 제작 | 비상장 | AZ, USA |

| 13 | (주)미코하이테크 | 세라믹 공정장치 제작 | 비상장 | 인천광역시 |

* (주)미코세라믹스는 2020년 2월 물적분할에 따른 신설법인 입니다.

* (주)미코파워는 2021년 1월 물적분할에 따른 신설법인 입니다.

2. 회사의 연혁

(1) 주요 연혁

|

연도/월/일 |

내 용 |

|---|---|

| 2018.06.12 | KoMiCo Equipment Parts Shenzhen Co.,Ltd 매각 (매수자 : MiCO Electronics (Wuxi) Ltd.) |

| 2018.07.18 | SK하이닉스 기술혁신기업 선정 |

| 2018.09.14 | SOFC 2kw 시스템 KGS AB934 인증 획득 |

| 2018.09.20 | 2018 한국IR대상 코스닥부문 IR우수기업 선정 |

| 2018.11.13 | 일하기 좋은 중소기업 선정(대한상공회의소) |

| 2018.11.30 | 미코에스앤피,미코로지스 청산종결 |

| 2019.01.14 | 미국 현지법인 KoMiCo Hillsboro LLC 설립 |

| 2019.04.17 | 중국 현지법인 合肥高美可科技有限公司 신규 설립 |

| 2019.07.03 | 한국거래소 코스닥 라이징 스타 선정 |

| 2019.10.22 | SK하이닉스 기술혁신부문 대상 |

| 2019.12.05 | 무역의 날 2천만불 수출의 탑 수상 |

| 2019.12.12 | 주식회사 미코세라믹스 단순물적분할 결정 |

| 2020.01.01 | 고용노동부 청년친화강소기업 선정 |

| 2020.01.29 | 본점소재지 경기도 안성시 모산로 53으로 변경 |

| 2020.02.01 | 분할신설회사 주식회사 미코세라믹스 설립 |

| 2021.01.01 | 분할신설회사 주식회사 미코파워 설립 |

| 2021.07.19 | 미코파워 8kW급 SOFC, 가스안전공사 설계단계검사 합격 |

| 2021.12.21 | 코미코 제13회 코스닥대상 "최우수 테크노 기업상" 수상 |

| 2021.12.27 | 미코파워 '혁신기업 국가대표 1000' 선정 |

| 2022.02.09 | 전고체 전해질 전지 관련 국내 특허 출원 완료 |

| 2022.04.28 | MiCo IVD Holdings 출자 |

| 2022.05.10 | 자기주식 40억원 신탁계약 체결 |

| 2022.05.27 | 미코 '벤처기업' 인증 |

| 2022.05.31 | 미코파워 산업부장관 수소전문기업 확인서 획득 |

| 2022.06.02 | MiCo NTH Investment 출자 |

| 2022.06.02 | 미코파워 8kW급 SOFC KS 인증 획득 |

| 2022.08.17 | 코미코 2022년 '코스닥 라이징 스타' 선정 |

| 2022.11.02 | 미코파워 '2022 한국에너지대상' 산업부 장관표창 수상 |

| 2022.11.11 | 미코 탄소중립 녹색경영 대상 '환경부장관상 표창' 수상 |

| 2022.11.18 | 미코세라믹스 세라믹히터, '2022년 세계일류상품' 선정 |

| 2022.11.21 | 코미코 '2022년 코스닥 글로벌 세그먼트 기업' 선정 |

| 2022.11.24 | 코미코 제14회 코스닥 대상 '최우수 경영상' 수상 |

| 2023.04.29 | 미코 중견기업 전환 |

| 2023.07.06 | 코미코 2023년 '코스닥 라이징 스타' 선정 |

| 2023.02.09 | 미국, 일본, 대만 전고체 배터리 특허 출원 |

| 2023.04.29 | 미코 중견기업 전환 |

| 2023.05.12 | (주)삼양세라텍 양수 |

| 2023.05.30 | 첨단 소재부문(ACT)사업 양수 |

| 2023.07.26 | 신규 동탄 사업장 T3 계약 |

(2) 회사의 본점 소재지 및 그 변경

- 경기도 안성시 대덕면 모산로 53

(2020년 1월 29일 경기도 안성시 공단로 100에서 변경함)

(3) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료, 사임 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018.03.29 | 정기주총 | - | 사내이사 이석윤 | - |

| 2019.03.28 | 정기주총 | 사내이사 여문원 | - | - |

| 2020.01.29 | 임시주총 | 사내이사 하태형 | - | - |

| 2020.03.27 | 정기주총 | 사외이사 김용태 | 사내이사 전선규 | 사외이사 한봉희 (임기만료) |

| 2020.12.30 | 임시주총 | 사내이사 박규옥 감사 조원동 |

- | 감사 김영재 (임기만료) |

| 2021.03.30 | 정기주총 | - | 사내이사 이석윤 | - |

| 2023.03.31 | 정기주총 | 사내이사 하태형 사외이사 최운화 감사 이광열 |

사내이사 전선규 | 사내이사 박규옥 (사임) 사외이사 김용태 (임기만료) 감사 조원동 (임기만료) |

| 2024.03.29 | 정기주총 | - | 사내이사 이석윤 | - |

(4) 최대주주의 변동

- 해당사항 없음

(5) 상호의 변경

- 2013년 7월 8일자로 (주)코미코에서 (주)미코로 상호 변경

(6) 화의, 회사정리절차, 청산 중인 경우

- 계열회사인 주식회사 미코에스앤피와 주식회사 미코로지스는 2018년 4월 17일 해산등기되었으며, 청산절차를 진행하여 2018년 11월 30일 청산종결 되었습니다.

(7) 분할에 관한 사항

- 당사는 2019년 12월 12일 이사회 결의를 통해 회사분할(단순물적분할)을 결정하고 2020년 1월 29일 주주총회에서 당사가 영위하는 사업 중 반도체 장비용 세라믹 부품사업부문을 분할하여 신설회사를 설립하고, 분할되는 회사가 분할신설회사의 발행주식총수를 취득하는 단순 물적 분할을 결의하였습니다.

당사의 분할기일은 2020년 2월 1일이고, 2020년 2월 7일에 분할등기를 하여 물적분할 절차를 완료하였습니다.

- 자세한 사항은 2019년 12월 16일자 관련공시 주요사항보고서(분할결정)와 2020년 2월 5일자 관련공시 합병등종료보고서(분할)를 참고하시기 바랍니다.

- 당사는 2020년 10월 28일 이사회 결의를 통해 회사분할(단순물적분할)을 결정하고 2020년 12월 30일 주주총회에서 당사가 영위하는 사업 중 고체산화물 연료전지 사업부문을 분할하여 신설회사를 설립하고, 분할되는 회사가 분할신설회사의 발행주식총수를 취득하는 단순 물적 분할을 결의하였습니다.

당사의 분할기일은 2021년 1월 1일이고, 2021년 1월 6일에 분할등기를 하여 물적분할 절차를 완료하였습니다.

- 자세한 사항은 2020년 10월 28일자 관련공시 주요사항보고서(분할결정)와 2021년 1월 4일자 관련공시 합병등종료보고서(분할)를 참고하시기 바랍니다.

(8) 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

(9) 기타 경영활동과 관련된 중요한 사항의 발생

당사는 상기 기재 내용을 제외하고 최근 5년간 합병, 영업 양수도, 감자, 부도발생, 자산재평가 등 중요한 사항의 발생내역이 없습니다.

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당기 (2024년 1분기말) |

25기 (2023년말) |

24기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 33,416,778 | 33,416,778 | 33,416,778 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 16,708,389,000 | 16,708,389,000 | 16,708,389,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 16,708,389,000 | 16,708,389,000 | 16,708,389,000 |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 33,416,778 | - | 33,416,778 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 33,416,778 | - | 33,416,778 | - | |

| Ⅴ. 자기주식수 | 1,920,681 | - | 1,920,681 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 31,496,097 | - | 31,496,097 | - | |

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,920,681 | - | - | - | 1,920,681 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,920,681 | - | - | - | 1,920,681 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,920,681 | - | - | - | 1,920,681 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(3) 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2020.03.23 | 2021.06.03 | 1,000,000,000 | 998,709,320 | 99.87 | 0 | - | 2021.06.04 |

| 신탁 해지 | 2020.03.23 | 2021.06.03 | 1,000,000,000 | 998,709,320 | 99.87 | 0 | - | 2021.06.04 |

| 신탁 체결 | 2020.06.22 | 2021.06.03 | 2,000,000,000 | 1,996,674,360 | 99.83 | 0 | - | 2021.06.04 |

| 신탁 해지 | 2020.06.22 | 2021.06.03 | 2,000,000,000 | 1,996,674,360 | 99.83 | 0 | - | 2021.06.04 |

| 신탁 체결 | 2020.10.29 | 2021.06.03 | 3,000,000,000 | 2,852,342,350 | 95.08 | 0 | - | 2021.06.04 |

| 신탁 해지 | 2020.10.29 | 2021.06.03 | 3,000,000,000 | 2,852,342,350 | 95.08 | 0 | - | 2021.06.04 |

| 신탁 체결 | 2020.12.04 | 2021.06.03 | 3,000,000,000 | 2,449,821,150 | 81.66 | 0 | - | 2021.06.04 |

| 신탁 해지 | 2020.12.04 | 2021.06.03 | 3,000,000,000 | 2,449,821,150 | 81.66 | 0 | - | 2021.06.04 |

| 신탁 체결 | 2021.06.15 | 2021.12.14 | 5,000,000,000 | 4,818,793,900 | 96.37 | 0 | - | 2021.12.15 |

| 신탁 해지 | 2021.06.15 | 2021.12.14 | 5,000,000,000 | 4,818,793,900 | 96.37 | 0 | - | 2021.12.15 |

| 신탁 체결 | 2022.05.10 | 2022.11.09 | 4,000,000,000 | 3,950,258,320 | 98.76 | 0 | - | 2022.11.10 |

| 신탁 해지 | 2022.05.10 | 2022.11.09 | 4,000,000,000 | 3,950,258,320 | 98.76 | 0 | - | 2022.11.10 |

5. 정관에 관한 사항

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 01월 29일 | 임시주주총회 | 1. 주식등 전자등록에 따른 변경 2. 주식 종류 관련 내용 변경 3. 우리사주매수선택권 규정 추가 4. 명의개서대리인 규정 변경 |

전자증권법 등 관련 법규 및 코스닥표준 정관에 따른 수정 |

| 2023년 03월 31일 | 정기주주총회 | 1. 사업 목적 변경 2. 사채 발행한도 수정 3. 주주총회 개최소집지 추가 4. 감사의 선임 규정 수정 5. 신주의 동등배당 규정 수정 6. 오기 수정 |

사업확장 및 관련 법규에 따른 수정 등 |

| 2024년 03월 29일 | 정기주주총회 | 1. 사업 목적 변경 | 사업확장 및 관련 법규에 따른 수정 등 |

(2) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득, 소유함으로써 자회사의 제반 사업내용을 지배, 경영지도, 정리 및 육성하는 지주 사업 | 영위 |

| 2 | 브랜드 및 상표권 등 지적재산권의 라이센스 사업 | 미영위 |

| 3 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역 사업 | 미영위 |

| 4 | 자회사 등과 상품 또는 용역의 공동개발·판매 사업 | 영위 |

| 5 | 설비·전산 시스템 등의 공동활용 등을 위한 사무지원 사업 | 영위 |

| 6 | 시장조사, 경영자문 및 경영컨설팅업 | 영위 |

| 7 | 저작권 임대, 판매 및 위탁관리업 | 미영위 |

| 8 | 신기술 개발 및 연구용역사업 | 영위 |

| 9 | 신기술 관련 투자, 관리 운영사업 및 창업지원 사업 | 영위 |

| 10 | 체육시설 및 휴양시설 등 개발업 | 미영위 |

| 11 | 광고대행업 | 미영위 |

| 12 | 부동산 개발, 취득, 매각, 임대 및 관련업무 | 영위 |

| 13 | 신재생 에너지 관련사업 | 영위 |

| 14 | 교육서비스업 및 사업관련 서비스업 | 미영위 |

| 15 | 소프트웨어, 정보, 음반, 비디오, 영화의 개발, 제작, 판매 및 서비스업 | 미영위 |

| 16 | 무역업(반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용 장비, 원,부자재 부품의 수출입) | 영위 |

| 17 | 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원,부자재, 부품,제조업 | 영위 |

| 18 | 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원,부자재, 부품의 보수 서비스업 | 영위 |

| 19 | 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원 부자재, 부품의 도,소매업 | 영위 |

| 20 | 반도체, 디스플레이, 태양광, 열처리 및 전자제품 관련 정밀부품의 정밀세정 및 재생업 | 영위 |

| 21 | 세라믹 제품 및 세라믹 제품 제조 장비의 개발, 제조 및 판매 | 영위 |

| 22 | 고체전해질 관련 원, 부자재, 부품, 장비의 개발, 제조 및 판매 | 영위 |

| 23 | 방열기판 관련 원,부자재, 부품, 장비의 개발, 제조 및 판매 | 영위 |

| 24 | 기타 특수목적 적용기계, 부품 제조 및 판매 | 미영위 |

| 25 | 바이오 관련 기기 및 시약 등의 제조, 판매 및 유통사업 | 미영위 |

| 26 | 전자부품제조 및 판매업 | 영위 |

| 27 | 재생사업 | 영위 |

| 28 | 소프트웨어 및IT 개발, 판매, 임대, 자문 및 서비스업 | 영위 |

| 29 | 기계설비공사업 | 미영위 |

| 30 | 판매대행업 | 미영위 |

| 31 | 무역의 알선업 | 미영위 |

| 32 | 타회사의 주식 또는 지분을 취득, 소유함으로써 그 회사 제반사업 내용의 지배, 경영 지도 및 육성사업 | 영위 |

| 33 | 귀금속 및 관련제품 제조업 | 미영위 |

| 34 | 귀금속 및 관련제품 도,소매업 | 미영위 |

| 35 | 금속 및 비금속 원료재생업 | 미영위 |

| 36 | 산업설비, 환경설비, 공조설비, 기계설비 설계, 시공 및 제조, 판매, 용역, 운영업 | 미영위 |

| 37 | 환경, 폐기물처리 관련 사업 | 미영위 |

| 38 | 해담수화 관련 사업 | 미영위 |

| 39 | 엔지니어링 사업 | 미영위 |

| 40 | 연료전지 및 신재생에너지 제품 제조, 판매 설비, 엔지니어링, 발전소 개발, 운영관리 및 시공업 | 미영위 |

| 41 | 각 호에 관련된 투자 및 부대사업 일체 | 영위 |

(3) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2023.03.31 | 16. 무역업(반도체, 디스플레이 및 전자제품 제조용 장비, 원부자재 부품의 수출입) | 16. 무역업(반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용 장비, 원부자재 부품의 수출입) |

| 수정 | 2023.03.31 | 17. 반도체, 디스플레이 및 전자제품 제조용장비, 원부자재, 부품 제조업 | 17. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품 제조업 |

| 수정 | 2023.03.31 | 18. 반도체, 디스플레이 및 전자제품 제조용장비, 원부자재, 부품의 보수 서비스업 | 18. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품의 보수 서비스업 |

| 수정 | 2023.03.31 | 19. 반도체, 디스플레이 및 전자제품 제조용장비, 원부자재 부품의 도소매업 | 19. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품의 도소매업 |

| 수정 | 2023.03.31 | 20.반도체, 디스플레이 관련 정밀부품의 정밀세정 및 재생업 | 20.반도체, 디스플레이, 태양광, 열처리 및 전자제품 관련 정밀부품의 정밀세정 및 재생업 |

| 추가 | 2023.03.31 | - | 21. 세라믹 제품 및 세라믹 제품 제조 장비의 개발, 제조 및 판매 |

| 추가 | 2023.03.31 | - | 22. 고체전해질 관련 원, 부자재, 부품, 장비의 개발, 제조 및 판매 |

| 추가 | 2023.03.31 | - | 23. 방열기판 관련 원부자재, 부품, 장비의 개발, 제조 및 판매 |

| 추가 | 2023.03.31 | - | 24. 기타 특수목적 적용기계, 부품 제조 및 판매 |

| 추가 | 2024.03.29 | - | 36. 산업설비, 환경설비, 공조설비, 기계설비 설계, 시공 및 제조, 판매, 용역, 운영업 |

| 추가 | 2024.03.29 | - | 37. 환경, 폐기물처리 관련 사업 |

| 추가 | 2024.03.29 | - | 38. 해담수화 관련 사업 |

| 추가 | 2024.03.29 | - | 39. 엔지니어링 사업 |

| 추가 | 2024.03.29 | - | 40. 연료전지 및 신재생에너지 제품 제조, 판매 설비, 엔지니어링, 발전소 개발, 운영관리 및 시공업 |

| 수정 | 2024.03.29 | 각 호에 관련된 부대사업 일체 | 41. 각 호에 관련된 투자 및 부대사업 일체 |

(4) 변경 사유

| 사업목적 | 변경 취지 및 목적 |

제안 주체 | 주된 사업에 미치는 영향 |

|---|---|---|---|

| 16. 무역업(반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용 장비, 원부자재 부품의 수출입) | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 17. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품 제조업 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 18. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품의 보수 서비스업 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 19. 반도체, 디스플레이, 태양광, 열처리 및 전자제품 제조용장비, 원부자재, 부품의 도소매업 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 20.반도체, 디스플레이, 태양광, 열처리 및 전자제품 관련 정밀부품의 정밀세정 및 재생업 | 신규사업 추진,사업목적 범위 명확화 | 이사회 | 해당사항 없음 |

| 21. 세라믹 제품 및 세라믹 제품 제조 장비의 개발, 제조 및 판매 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 22. 고체전해질 관련 원, 부자재, 부품, 장비의 개발, 제조 및 판매 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 23. 방열기판 관련 원부자재, 부품, 장비의 개발, 제조 및 판매 | 신규사업 추진 | 이사회 | 해당사항 없음 |

| 24. 기타 특수목적 적용기계, 부품 제조 및 판매 | 신규사업 추진 | 이사회 | 해당사항 없음 |

|

36. 산업설비, 환경설비공조설비기계설비 설계시공 및 제조판매용역운영업 |

신규사업 추진 | 이사회 | 해당사항 없음 |

| 37. 환경, 폐기물처리 관련 사업 |

신규사업 추진 | 이사회 | 해당사항 없음 |

| 38. 해담수화 관련 사업 |

신규사업 추진 | 이사회 | 해당사항 없음 |

| 39. 엔지니어링 사업 |

신규사업 추진 | 이사회 | 해당사항 없음 |

| 40. 연료전지 및 신재생에너지 제품 제조, 판매, 설비, 엔지니어링, 발전소 개발, 운영관리 및 시공업 |

신규사업 추진, | 이사회 | 해당사항 없음 |

| 41. 각 호에 관련된 투자 및 부대사업 일체 | 사업추진 원활화 | 이사회 | 해당사항 없음 |

정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 무역업(태양광, 열처리 제조용 장비, 원부자재 부품의 수출입) | 2023.03.31 |

| 2 | 태양광, 열처리 제조용장비, 원부자재, 부품 제조업 | 2023.03.31 |

| 3 | 태양광, 열처리 제조용장비, 원부자재, 부품의 보수 서비스업 | 2023.03.31 |

| 4 | 태양광, 열처리 제조용장비, 원부자재, 부품의 도소매업 | 2023.03.31 |

| 5 | 태양광, 열처리 및 전자제품 관련 정밀부품의 정밀세정 및 재생업 | 2023.03.31 |

| 6 | 세라믹 제품 및 세라믹 제품 제조 장비의 개발, 제조 및 판매 | 2023.03.31 |

| 7 | 고체전해질 관련 원, 부자재, 부품, 장비의 개발, 제조 및 판매 | 2023.03.31 |

| 8 | 방열기판 관련 원부자재, 부품, 장비의 개발, 제조 및 판매 | 2023.03.31 |

| 9 | 기타 특수목적 적용기계, 부품 제조 및 판매 | 2023.03.31 |

| 10 | 36. 산업설비, 환경설비공조설비기계설비 설계시공 및 제조판매용역운영업 37. 환경, 폐기물처리 관련 사업 38. 해담수화 관련 사업 39. 엔지니어링 사업 |

2024.03.29 |

| 11 | 40. 연료전지 및 신재생에너지 제품 제조, 판매, 설비, 엔지니어링, 발전소 개발, 운영관리 및 시공업 | 2024.03.29 |

1) 당사는 2023년 3월 31일 정기주주총회를 통해 신규사업 추진을 위하여 목적사업을 추가하였습니다. 추가 현황표의 구분 1~5는 태양광, 열처리 관련 신규사업을 추진하기 위함이며(구분 5중 전자제품 품목은 당사의 기존사업으로 정관상 목적사업의 범위를 명확하게 하기 위해 추가 하였습니다), 구분 6은 세라믹 제품 및 제조 장비 관련 신규사업, 구분 7은 고체전해질 관련 신규사업, 구분 8은 방열기판 관련 신규사업, 구분 9는 특수목적 기계 관련 신규사업을 추진하기 위함입니다. 각 항목별 상세내용은 다음과 같습니다.

가. 구분 1~5 태양광, 열처리 관련 사업(수출, 제조, 보수 서비스, 도소매, 정밀세정 및 재생업 총 5가지로 구분되었으나 서로 연관성이 높아, 하나로 통합하여 기재 하였습니다)

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 태양광 셀 제조 공정 단계의 핵심 부품인 CC Tray를 제조 및 판매, 열처리 공정 단계의 부품 연구 개발을 위하여 '태양광, 열처리 제조용 장비 및 부품 등'을 사업목적으로 추가하였습니다. CC Tray는 Carbon 소재로 제조되며, 기존에 상용화 되어있는 Aluminum 소재의 Tray보다 경량화, 고강도의 특성을 갖고 있습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 세계적으로 연간 태양광 발전의 전세계 총 발전량의 점유율은 2021년 3%에서 2050년 33%까지 점유가 예상이 됩니다. IEA Net Zero 모델링에 따르면 연간 PV 용량은 2021년 150GW에서 2030년 630GW로 증가가 예상됩니다.

- 열처리 시장 규모는 2019년부터 885억 달러에서 1259억달러까지 연평균 4.5% 성장이 예상됩니다. 기술의 고도화로 인하여 초고온 열처리에 대한 수요가 급증하고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 당사는 '태양광, 열처리 제조용 장비 및 부품 등' 사업을 본격적으로 추진하기 위하여 90억원을 투자하여, (주)코미코로부터 동 사업을 영위하고 있는 첨단소재 사업부(Carbon 소재 사업부)를 2023년 7월 3일부로 영업양수 완료하였습니다.

※ 관련 공시 : (2023.06.01)타법인 주식 및 출자증권 취득결정

(2023.07.03)합병등종료보고서 (자산양수도)

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 당사의 Carbon소재 사업부에서 태양광 셀 제조 장비 및 부품인 CC Tray를 제조하고 있으며, 차세대 태양광 사업의 소재를 연구개발하고 있습니다. 이와 더불어 열처리 제조용 장비 및 부품에 대한 연구개발도 함께 추진하고 있습니다. 2023년 하반기부터 매출이 발생하고 있습니다. 구체적인 인력구성 및 개발 진행사항 등은 당사의 영업비밀과 경쟁력에 중요한 영향이 있어 기재를 생략하였습니다.

(5) 기존 사업과의 연관성

- 태양광 셀 제조 부품 및 열처리 제조 부품은 당사가 보유한 세라믹 제조 기술 및 세라믹 코팅에서 축적한 경험과 노하우로 연구 개발이 가능할 것으로 예상됩니다.

(6) 주요 위험

- 당사는 태양광 셀 제조 공정 장비 부품의 후발주자 임에 따라, 해외 선도 업체들과 경쟁이 불가피 합니다. 또한, 현재 태양광 관련 부품에 대한 중국산 점유율이 상당히 높은 분야이기도 합니다. 하지만, 최근 미국을 비롯한 서양국가를 중심으로 중국산에 대한 의존도를 낮추며, 태양광 산업의 규모를 키우고자 하는 움직임이 강한 추세를 보이고 있는 점은 본 사업의 긍정적인 측면으로 예상됩니다.

(7) 향후 추진계획

- 2023년 7월 3일부로 첨단소재(Carbon 소재) 사업부를 영업 양수 완료하여 본격적인 사업을 추진하고 있으며 2023년 하반기부터 매출이 발생하고 있습니다. 중장기적으로 차세대 셀 제조 장비의 핵심 부품으로 사업을 확장할 계획이며, 확장 추세에 따라 조직 및 인력도 강화해 나갈 계획입니다.

(8) 미추진 사유

- 해당사항 없습니다.

나. 구분 6 세라믹 제품 및 제조 장비 관련 사업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 반도체 후공정 패키징 단계의 핵심 부품인 세라믹 펄스 히터와 파츠를 제조, 판매하기 위하여 '세라믹 제품 및 세라믹 제품 제조 장비의 개발, 제조 및 판매'를 사업목적으로 추가하였습니다. 세라믹 펄스 히터는 TC 본딩 장비에 들어가는 핵심 부품으로 열과 압축을 이용하여 다이 본딩에 적용되는 부품입니다.

(2)시장의 주요 특성ㆍ규모 및 성장성

- 시장조사업체 욜디벨롭먼트에 따르면 첨단 패키징 시장은 2020년 304억 달러에서 2026년 459억 달러로 연평균 8% 성장이 예상됩니다. 반도체 시장에서 첨단 패키지 점유율은 지속 성장함에 따라 2026년에는 전체 중 50% 도달할 것으로 예상됩니다.

반도체 전공정 단계의 지속적인 미세화와 고객으로부터 고성능 메모리에 대한 니즈 증가로 인하여 후공정 단계도 이에 맞는 기술의 고도화가 요구되어 시장의 성장이 예상됩니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 추가된 사업의 목적과 관련된 제품 등의 개발은 매년 투자 되는 연구개발비로 진행 될 예정이며, 단계적으로 필요에 따라 자금조달이 진행될 예정입니다. 구체적인 투자계획과 금액은 당사의 영업비밀과 경쟁력에 중요한 영향이 있어 기재를 생략하였습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 당사의 세라믹 펄스 히터와 세라믹 기능성 파츠는 고객 맞춤형 제품으로 고객이 원하는 사양, 사이즈에 따른 개발을 필요로 하기 때문에 제조와 동시에 지속적인 개발을 요하는 제품입니다. 현재 국내외 주요 장비사와 테스트 단계에 있으며, 높은 사양의 제품에 대한 개발도 지속적으로 수행하고 있습니다. 구체적인 인력구성 및 개발 진행사항, 매출계획 등은 당사의 영업비밀과 경쟁력에 중요한 영향이 있어 기재를 생략하였습니다.

(5) 기존 사업과의 연관성

- 당사는 세라믹 소재를 기 제조하고 있으며, 당사에서 분할한 자회사 미코세라믹스는 반도체 전공정 장비에 들어가는 핵심 부품인 세라믹 히터를 제조하고 있습니다. 이를 바탕으로 축적된 노하우와 기술력으로 반도체 후공정 세라믹 펄스 히터와 세라믹 기능성 파츠를 개발하고 있습니다.

(6) 주요 위험

- 최근 반도체 시장의 경기 침체, 미국의 대중 투자 규제 등의 거시경제로 인하여 쉽지않은 외부 경영환경에 놓여져 있습니다. 또한, 국내기업으로는 첫 국산화를 시도하는영역으로 진입에 있어서 위험이 존재할 수 있습니다. 하지만, 반도체 전공정 단계의 세라믹 히터를 성공적으로 국산화시킨 기술과 노하우를 바탕으로 후공정 단계에서도 이를 확보 및 개선해 나갈 것입니다.

(7) 향후 추진계획

- 국내외 주요 장비사와의 협업 확대, 선제기술 개발로 시장을 선점하여 메모리와 비메모리 시장의 High End뿐만 아니라 Low End 사양의 히터와 세라믹 기능성 파츠까지 공급을 진행할 계획입니다. 또한, 단기간(1년 이내) 내에 테스트 중인 제품의 양산화 초기 단계에 성공적으로 진입하는 것을 목표로 하고 있으며, 중장기적으로 납품 채널을 확대해 나갈 계획입니다. 또한 사업 확장 추세에 따라 조직 및 인력도 강화해 나갈 계획입니다.

(8) 미추진 사유

- 해당사항 없습니다.

다. 구분 7 고체전해질 관련 사업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

-당사는 전고체 전지용 고체 전해질을 개발하기 위하여 '고체전해질 관련 원, 부자재, 부품, 장비의 개발, 제조 및 판매'를 사업목적으로 추가하였습니다. 고체 전해질은 전고체 전지의 핵심 부품으로 리튬이온 액체 전해질을 세라믹 소재의 고체 전해질로 개발 및 시장 진입을 계획하고 있습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- SNE리서치에 따르면 세계 전기차용 배터리 시장은 2022년 603GWh에서 2030년 4,175GWh까지 연평균 37% 성장이 예상됩니다.

- 2차전지의 공급량이 세계적으로 급증함에 따라 상용화되고 있으며, 이로 인하여 화재 발생 등 사고의 비율도 높아지고 있어 안전성 측면에서 전고체 전지에 대한 니즈가 증가하고 있습니다. 또한, 자동차뿐만 아니라 모바일, 의료기기 등에 대한 전고체 전지(산화물계) 수요가 증가될 것으로 예상이 됩니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 당사는 고체전해질 산업분야 진입 초기로 당분간 연구 개발에 집중할 계획입니다. 따라서 현재 해당 분야에서 구체적인 투자계획 등은 정해진 바가 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 당사의 기술연구소에 전문 개발팀이 구성되어 있어 지속적으로 핵심인력 확보를 추진하고 있으며, 연구개발은 2022년 2월에 국내 특허 출원을 완료하였으며, 올해 2월에도 해외 특허 출원을 완료하였습니다. 구체적인 인력구성 및 개발 진행사항, 매출계획 등은 당사의 영업비밀과 경쟁력에 중요한 영향이 있어 기재를 생략하였습니다.

(5) 기존 사업과의 연관성

- 고체 전해질은 당사의 세라믹 제조 기술을 기반으로 연구개발을 하고 있습니다.

특히 당사는 현재까지 산화물계 소재를 개발해 온 노하우와 기술력을 있어 이를 기반으로 산화물계 고체 전해질 연구 개발을 하고 있습니다.

(6) 주요 위험

- 현재 산화물계 고체전해질은 전세계적으로 아직 연구개발 단계로 보고 있으며, 본격적인 개발 완료와 상용화에는 장시간이 소요될 것으로 예상될 것입니다.

(7) 향후 추진계획

- 당사는 향후에 관련 기관 또는 기업과의 협업을 통한 공동 연구 개발로 배터리 시장에 진입할 준비를 하고 있습니다. 단기적으로는(1년 이내) 물성 테스트를 통한 신물질 개발에 집중하고, 중장기적으로 산화물 고체 전해질의 성능향상 및 사업화를 검토할 계획입니다. 또한, 개발 진척도에 따라 필요 인력을 상시적으로 충원할 계획입니다.

(8) 미추진 사유

- 해당사항 없습니다.

라. 구분 8 방열기판 관련 사업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 차량용 방열기판 연구 개발을 진행하기 위하여 '방열기판 관련 사업'을 사업목적으로 추가하였습니다. 당사는 차량용 파워모듈에 들어가는 방열기판과 방열용 소재인 (Si3N4 Powder)를 연구개발하고 있습니다.

(2)시장의 주요 특성ㆍ규모 및 성장성

- 차량용 파워모듈 전력반도체의 소형화와 고성능화에 의하여 방열기판의 개발 필요성이 확대되고 있으며, 높은 열적 기계적 특성에 대한 니즈가 커지며 Si3N4 소재의 필요성이 확대되고 있습니다. 전세계 질화규소 방열기판의 시장규모는 2019년 109백만 달러에서 2025년 131백만달러로 연평균 4.7% 성장이 예상되고 있습니다.

(3)신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 당사는 방열기판 산업분야 진입 초기로 당분간 연구 개발에 집중할 계획입니다. 따라서 현재 해당 분야에서 구체적인 투자계획 등은 정해진 바가 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 당사의 기술연구소에 전문 개발팀이 구성되어 현재 방열 소재인 Si3N4 Powder의 연구 개발과 방열기판의 연구개발을 이원화하여 동시에 진행하고 있습니다. 방열 소재(Si3N4 Powder)에 대한 개발은 과제를 통해 연구개발하고 있으며, 방열소재를 이용한 방열 기판 및 방열 관련 부품에 대하여 자체 및 국내 연구기관과 협업으로 공동 개발하고 있습니다. 구체적인 인력구성 및 개발 진행사항, 매출계획 등은 당사의 영업비밀과 경쟁력에 중요한 영향이 있어 기재를 생략하였습니다.

(5) 기존 사업과의 연관성

- 방열 소재는 당사의 세라믹 제조 기술을 기반으로 연구개발을 하고 있습니다.

특히 당사는 세라믹 소재 제조, 세라믹 부품 제조를 통해 국산화한 경험이 있으며, 이 분야의 노하우와 경험을 적극적으로 활용할 계획입니다.

(6) 주요 위험

- 현재 고성능 Si3N4 Powder는 90% 이상을 외산이 점유하고 있습니다. 국내기업으로는 첫 국산화를 시도하는 영역으로 진입에 있어서 위험이 존재할 수 있습니다. 하지만, 미코는 세라믹 Powder를 국산화 한 기술력을 바탕으로 Si3N4 Powder도 국산화를 진행할 예정입니다.

(7) 향후 추진계획

- 당사는 방열기판 산업분야 진입 초기로 당분간 연구 개발에 집중할 계획입니다. 단기적으로는(1년 이내) 세라믹 방열 기판 제조 기술 개발에 집중하며, 중장기적으로는미코 자체의 방열소재를 기반으로 방열기판 제조를 계획하고 있습니다.

(8) 미추진 사유

- 해당사항 없습니다.

마. 구분 9 특수목적 기계 관련 사업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 세라믹 관련 소재 및 제품을 만드는 과정에 핵심적인 공정에 적용되는 장비의 제조 개발 및 생산 능력을 확보함으로써 시장의 니즈에 선제적으로 대처 및 시장 확보를 하기 위해, 특수목적 기계 제조, 판매 사업을 사업목적에 추가 하였습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 반도체 미세화와 함께 세라믹관련 시장은 고품질의 소재 및 부품에 대한 니즈가 지속적으로 증가 할 것으로 예측 되며, 이에 따라 세라믹 소재 및 부품의 제조 공정에 필요한 장비 시장 또한 규모가 증가할 것으로 예상되고 있습니다. 또한 반도체 이외의 첨단산업 등에서도 장비 시장은 증대될 것으로 예측 되고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 기계설비 제조 기술 확보 등을 위하여, 세라믹 제품 제조 공정에 사용되는 기계설비 등을 제작하는 업체인 (주)삼양세라텍의 신주 인수 투자를 진행(2023년 5월 12일 50억원 유상증자 참여, 투자 후 당사의 지분율 60%) 하였습니다. 이외 구체적인 향후 투자 계획은 보고서 제출일 현재 확정된 사항은 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 당사에서 지분 인수한 (주)삼양세라텍과의 협업을 통한 기술 개발 등 다양한 방안으로 신규 사업 추진을 검토중에 있으나, 구체적인 추진 계획은 아직 수립되지 않았습니다. 이에 관한 상세 내용은 미추진 사유를 참고하여 주시기 바랍니다.

(5) 기존 사업과의 연관성

- 당사의 주요 제품인 세라믹 소재 및 부품의 성능을 결정하는 핵심 공정의 일부를 담당하고 있는 중요 요소 중 하나입니다. 향후 요구되는 고성능 제품의 개발 및 생산과 관련하여 장비의 개발 또한 필요할 것으로 예상됩니다.

(6) 주요 위험

- 장비의 개발 기간 및 원가 경쟁력을 확보하여 외산 장비와의 경쟁에서 우위를 차지하여야 하며, 기술적인 부분에 대한 노하우의 유출을 방지하는 것이 중요한 요소 입니다.

(7) 향후 추진계획

- 현재 미추진 중인 사업으로, 이에 관한 구체적인 내용은 미추진 사유를 참고하여 주시기 바랍니다.

(8) 미추진 사유

- 당사는 보고서 제출일 현재 특수목적 기계 관련 구체적인 신규사업 추진 계획을 검토중인 단계로 현재 해당 목적사업은 미영위 상태입니다. 사업 추진 계획을 수립 및 검토 중에 있으나 단기간 내(1년 이내) 사업 추진 여부는 보고서 제출일 현재 확정되지는 않았습니다. 향후 추진 계획이 확정되는 경우, 분반기사업보고서를 통하여 공시할 예정입니다.

2) 당사는 2024년 3월 29일 정기주주총회를 통해 기존 사업목을 구체화하여 신규사업 추진을 위하여 목적사업을 추가하였습니다. 추가 현황표의 구분 10은 기존의 사업목적인 재생사업을 구체화하여 환경 관련 신규사업을 추진하기 위함이며, 구분 11은 기존의 사업목적인 신재생에너지 관련 사업을 구체화하기 위함입니다.

.

II. 사업의 내용

1. 사업의 개요

(1)주식회사 미코와 그 종속기업(이하 '연결회사')의 보고부문인 사업부문은 서로 다른 제품과 용역을 제공하는 전략적인 사업단위입니다. 각 사업부문은 서로 다른 기술과 마케팅 전략을 바탕으로 독립적으로 운영되고 있습니다. 연결회사는 2024년 3월 31일 기준으로 영위하고 있는 주된 사업을 기준으로 분류하였으며, 각 사업부문별 주요 제품 및 제공 용역은 다음과 같습니다.

| 사업부문 | 해당 연결회사 | 주요 제품 및 제공 용역 |

|---|---|---|

| 반도체 | 미코, 미코세라믹스, KoMiCo Equipment Parts Shenzhen Co.,Ltd, 미코하이테크 | 반도체 및 엘씨디 장비를 구성하는 부품제작 및 장비제작 |

| 코미코, KTI, KTW, KTT, KTS, KoMiCo Hillsboro LLC, KOMICO PHOENIX LLC | 반도체 및 엘씨디 장비를 구성하는 부품의 세정, 코팅 | |

| 연료전지 | 미코파워 | 고체산화물연료전지(SOFC) 제작 |

| 바이오 | - | 바이오 진단사업 지분 투자 등 |

* KTI : KoMiCo Technology, Inc.

* KTW : KoMiCo Technology (Wuxi) Ltd.

* KTT : KoMiCo Technology Taiwan Ltd.

* KTS : KoMiCo Technology Singapore Pte. Ltd.

(2) 사업부문별(영업부문별) 요약 재무현황

| [단위 : 백만원] |

| 사업부문 | 당기 (제26기 1분기) | 전기 (제25기) | ||||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 총자산 | 총부채 | 매출액 | 영업이익 | 총자산 | 총부채 | |

| 반도체 | 121,720 | 26,273 | 788,780 | 455,662 | 373,261 | 41,702 | 762,214 | 452,547 |

| 연료전지 | 1,677 | (3,084) | 38,006 | 12,941 | 8,395 | (11,802) | 46,118 | 15,189 |

| 바이오 | 0 | 0 | 21,271 | 75 | 5,686 | (8,788) | 25,563 | 75 |

| 합계 | 123,397 | 23,189 | 848,057 | 468,679 | 387,341 | 21,111 | 833,895 | 467,811 |

* 연결회계 기준으로 작성된 내용으로 개별실적과 차이가 있습니다.

2. 주요 제품 및 서비스

주요 제품은 연결회사의 주요 사업부문의 수익성에 중요한 영향을 미치는 제품 및

상품이며, 연결기준으로 작성되었습니다.

(1) 주요 제품 현황

| [단위 : 백만원] |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제26기 1분기 | 제25기 | ||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | ||||

| 반도체 | 제품/상품 등 | Heater, ESC 및 세라믹 부품, 세정, 코팅, 디스플레이용 ESC 외 | (부품) 반도체 공정 및 디스플레이 용 장비 부품 (세정, 코팅) 반도체 공정용 장비부품의 미세오염물 제어 및 부품의 lifetime 향상 |

121,720 | 99% | 373,261 | 96% |

| 연료전지 | 제품/상품 등 | 고체연료전지(SOFC) | 고체산화물 연료전지 및 신재생에너지 제품 제작 |

1,677 | 1% | 8,395 | 2% |

| 바이오 | 기타 | - | - | 0 | 0% | 5,686 | 1% |

| 합 계 | 123,397 | 100% | 387,341 | 100% | |||

* 연결회계 기준으로 작성된 내용으로 개별실적과 차이가 있습니다.

(2) 주요제품 가격변동 현황

당사는 고객사의 발주에 따라 제품을 생산하는 수주산업으로서 고객사의 발주시점 및 발주수량, 비규격 주문 생산제품으로 가격의 등락이 존재하며, 다품종 소량생산체제에 따라, 가격변동추이를 산출하는 것이 부적합하고, 정확한 가격의 변동 추이를 파악하기 어려워 기재를 생략하였습니다.

가격의 변동에 영향을 미치는 주요 요인으로는 납품업체와의 매년 또는 주기적인 원가절감에 따른 납품 단가 인하, 그리고 설계 변경 및 추가 사양 발생으로 인한 단가 인상 등이 존재합니다.

3. 원재료 및 생산설비

(1) 주요 원재료 현황

| [단위 : 백만원] |

| 부문 | 품목 | 제26기 1분기 매입액 |

비율 | 제25기 매입액 | 비율 | 주요 매입처 |

|---|---|---|---|---|---|---|

| 반도체사업부문 | Mount 外 | 8,257 | 87.82% | 32,234 | 91.48% | 나노켐 외 |

| 고체연료전지 사업부문 |

신규 Frame (SUS) 外 | 1,145 | 12.18% | 3,001 | 8.52% | 나노엑스 외 |

| 바이오 | - | - | 0.00% | - | 0.00% | - |

| 합계 | 9,402 | 100.00% | 35,235 | 100.00% | - | |

(2) 주요 원재료 가격변동 현황

| [단위 : 원] |

| 품 목 | 제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|

| 부품소재 (KG당 단가) | 137,772 | 163,047 | 147,443 |

| 코팅소재 (KG당 단가) | 107,000 | 107,000 | 107,000 |

| 신규 Frame (SUS) (개당 단가) | 14,500 | 14,500 | 14,500 |

(3) 생산능력 및 생산능력의 산출 근거

가. 생산능력

| [단위 : 억원] |

| 사업부문 | 사업소 | 제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|---|

| 반도체사업부문 | 국내 | 750 | 3,000 | 3,000 |

| 해외 | 376 | 1,502 | 1,502 | |

| 고체연료전지 사업부문 |

국내 | 50 | 200 | 200 |

| 기타사업부문 | 국내 | - | - | - |

| 합 계 | 1,176 | 4,702 | 4,702 | |

* 생산능력 산출 근거

- 산출 기준은 현재 평균단가 기준 최대생산능력입니다.

(4) 생산실적 및 가동률

가. 생산실적

| [단위 : 백만원] |

| 사업부문 | 품 목 | 사업소 | 제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|---|---|

| 반도체사업부문 | 제품, 상품 | 국내 | 27,517 | 107,961 | 134,384 |

| 제품, 상품 | 해외 | 21,977 | 86,707 | 60,472 | |

| 고체연료전지사업부문 | 제품, 상품 | 국내 | 2,305 | 7,637 | 6,305 |

| 기타사업부문 | 제품, 상품, 용역 | 국내 | - | - | - |

| 합 계 | 51,799 | 202,305 | 201,161 | ||

나. 당해 사업연도의 가동률

| [단위 : 시간] |

| 사업부문 | 생산능력 | 생산실적 | 당기가동가능시간 | 당기 실제가동시간 | 평균가동률 | |

|---|---|---|---|---|---|---|

| 부품사업(*1) | 국내 | - | - | 304 | 173 | 56.74% |

| 세정 및 코팅(*2) | 국내 | 826,415 | 354,881 | - | - | 42.94% |

| 해외 | 480,693 | 203,406 | - | - | 42.32% | |

| 고체산화물 연료전지 | 국내 | - | - | 780 | 583 | 74.75% |

* 가동시간 산출 근거

- 부품사업과 고체산화물 연료전지는 가동시간을, 세정 및 코팅은 생산실적을 기준으로 산출하였습니다.

- 미코 하이테크의 가동률은 포함되지 않았습니다.

(*1) 디스플레이 장비를 구성하는 부품

(*2) 반도체 장비를 구성하는 부품제작 및 세정 코팅

(5) 생산설비의 현황 등

가. 생산설비의 현황

[자산항목 : 토지]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 토지 | 4,549 | 203 | - | - | 4,752 | - |

| 반도체 | 자가 | 국내 | 68,546 | 125 | - | - | 68,671 | - | |

| 고체연료전지 | 자가 | 국내 | - | - | - | - | - | - | |

| 기타 | 자가 | 국내 | - | - | - | - | - | - | |

| 연결조정 | 9,389 | - | - | - | 9,389 | - | |||

| 합 계 | 82,484 | 328 | - | - | 82,812 | - | |||

[자산항목 : 건물]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 건물 | 40,320 | 1,990 | - | 850 | 41,460 | - |

| 반도체 | 자가 | 국내 | 61,331 | 0 | - | 681 | 60,650 | - | |

| 고체연료전지 | 자가 | 국내 | - | - | - | - | - | ||

| 기타 | 자가 | 국내 | - | - | - | - | - | - | |

| 연결조정 | 701 | (10) | - | - | 691 | - | |||

| 합 계 | 102,352 | 1,980 | 0 | 1,532 | 102,800 | - | |||

[자산항목 : 구축물]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 구축물 | 10,638 | 229 | - | 1,136 | 9,731 | - |

| 반도체 | 자가 | 국내 | 1,812 | 339 | - | 146 | 2,006 | - | |

| 고체연료전지 | 자가 | 국내 | 0 | - | - | - | 0 | - | |

| 기타 | 자가 | 국내 | 0 | - | - | - | 0 | - | |

| 합 계 | 12,451 | 569 | 0 | 1,282 | 11,737 | - | |||

[자산항목 : 기계장치]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 기계 장치 |

28,624 | 3,668 | - | 5,629 | 26,663 | - |

| 반도체 | 자가 | 국내 | 44,556 | 7,626 | - | 8,396 | 43,786 | - | |

| 고체연료전지 | 자가 | 국내 | 6,250 | 0 | 25 | 1,072 | 5,154 | ||

| 기타 | 자가 | 국내 | 0 | - | - | - | 0 | - | |

| 연결조정 | -1,672 | 208 | - | - | -1,464 | - | |||

| 합 계 | 77,758 | 11,503 | 25 | 15,097 | 74,139 | - | |||

[자산항목 : 시설장치]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 시설 장치 |

28,456 | 919 | - | 6,562 | 22,812 | - |

| 반도체 | 자가 | 국내 | 35,362 | 5,089 | - | 12,942 | 27,509 | - | |

| 고체연료전지 | 자가 | 국내 | 2,947 | 91 | - | 1,458 | 1,579 | - | |

| 기타 | 자가 | 국내 | - | - | - | - | 0 | - | |

| 연결조정 | -3,494 | 955 | - | - | -2,539 | - | |||

| 합 계 | 63,270 | 7,053 | 0 | 20,962 | 49,361 | - | |||

[자산항목 : 건설중인 자산]

| [단위 : 백만원] |

| 사업 부문 | 소유형태 | 소재지 | 구분 | 기초 | 당기증감 | 당기 | 당기기말 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 상각 | 장부가액 | |||||

| 반도체 | 자가 | 해외 | 건설중인 자산 | 2,094 | 14,406 | - | - | 16,500 | - |

| 반도체 | 자가 | 국내 | 6,038 | 10,248 | - | - | 16,285 | - | |

| 고체연료전지 | 자가 | 국내 | 0 | 1,972 | - | - | 1,972 | - | |

| 기타 | 자가 | 국내 | - | - | - | - | 0 | - | |

| 연결조정 | -135 | -9,790 | - | - | -9,925 | - | |||

| 합 계 | 7,996 | 16,837 | 0 | 0 | 24,833 | - | |||

4. 매출 및 수주상황

(1) 사업부문별 매출 현황

| [단위 : 백만원] |

| 사업부문 | 매출유형 | 품 목 | 제26기 1분기 | 제25기 | 제24기 |

|---|---|---|---|---|---|

| 반도체 |

제품 및 상품 | Heater, ESC 및 세라믹 부품 제조, 세정, 코팅, 디스플레이 용 ESC 외 |

121,720 | 373,261 | 410,569 |

| 연료전지 | 제품 및 상품 | 고체산화물 연료전지(SOFC) | 1,677 | 8,395 | 3,668 |

| 바이오 | - | - | - | 5,686 | 594 |

| 합 계 | 123,397 | 387,341 | 414,832 | ||

* 연결회계 기준으로 작성된 내용으로 개별실적과 차이가 있습니다.

(2) 판매경로 및 판매방법 등

가. 판매경로

| 매출유형 | 품 목 | 구 분 | 판 매 경 로 |

|---|---|---|---|

| 제품 및 상품 | 반도체세정, 코팅 | 국 내 | 회사 → 수요처 |

| 해 외 | 현지법인(공장) | ||

| 부품제조 | 국 내 | 회사 → 수요처 | |

| 수 출 | 회사 → 수요처 | ||

| 기 타 | 국 내 | 회사 → 수요처 | |

| 수 출 | 회사 → 수요처 |

나. 판매방법 및 조건

당사는 반도체 업체들과 세정 품목에 대한 단가계약을 맺은 후에 업체들로부터 세정부품을 수시로 주문을 받아서 신속하게 납품하는 형식을 취하고 있기 때문에 공급이 우선이 아닌 선주문 후납품식의 수요에 따라서 물품을 납품하는 형식으로 매출이 이루어지고 있습니다.

다. 판매전략

- 국내영업

연결회사는 반도체 제조 공정용 국내장비회사의 OEM확대로 장비회사들의 맞춤형 부품 제작을 진행하고 있으며, 부품 국산화 개발에 앞장서고 있습니다.

또한, 부품에 대한 사용횟수, 수리이력 및 각종 고객사의 문제점에 대한 해결방안 제시 등 Total 부품 Solution을 제공하고자 노력하고 있습니다. 뿐만 아니라, 반도체 제조라인 수준의 청정실과 계측기기부문 등의 설비투자와 Q.C와 Q.A 활동을 통해 반도체공정에 적합한 엄격한 청정도 유지, 미세 오염물의 제어 관리와,기술경쟁력 증가를 위해 새로운 개념의 세정 기술을 통한 세정단가를 절감하여 고객의 세정수요을 향상시키고 있습니다. 이를 통하여 더 많은 고객가치 창출을 이끌어내어 시장 선도기업으로 계속 차별화를 통한 발전을 지속하고 있습니다.

- 해외영업

해외의 세계적인 장비회사들에 OEM확대 전략으로 협업을 강화해나가고 있으며, 국내 칩메이커에 납품하는 장비의 부품을 국내 로컬업체인 당사 제품을 사용하도록기술개발 및 파트너십 구축을 도모하고 있습니다.

또한, 국내와 마찬가지로 해외의 반도체 산업 또한 원가, 품질경쟁력의 확보를 위해 그 노력을 아끼지 않고 있으며 그로 인해 부품 정밀세정의 수요는 반도체 생산량 증가에따라 증가하여 왔습니다.

연결회사는 차별화 된 세라믹류, Quartz등의 세정 기술력과 대체 부품의 개발 등의 기술경쟁력의 확보로 해외시장으로 확대해 나가왔습니다. 체계적인 통합 관리 System의 도입과 공정효율 개선을 위한 최선의 부품의 수급 등 국내에서 쌓아온 Know-How를 세계시장으로 계속적으로 확대시켜 나갈 계획입니다. 이러한 기술력을 바탕으로 해외현지투자를 적극적으로 진행하였으며, 현지의 우수한 인력들을 배치함으로써 기존의 업체와 비교해 가격경쟁력과 품질경쟁력을 동시에 확보하여 해외시장을 공략해나아가고 있습니다.

5. 위험관리 및 파생거래

(1) 시장위험과 위험관리 사항

- 'III. 재무에 관한 사항'의 '3. 연결재무제표에 대한 주석 35항 위험관리' 및

'5. 별도재무제표에 대한 주석 34항 위험관리'를 참고하시기 바랍니다.

(2) 리스크 관리에 관한 사항

가. 환위험 관리 목표

- 급변하는 환율변동에 대처하여 원활한 영업활동의 지원

- 환위험 관리를 통한 환변동에 따른 손실을 최소화

-> 영업 환위험 관리

(환율변동으로 미래 기업의 매출, 판매량, 매출원가 등의 변동 가능성)

-> 거래 환위험 관리 (대금의 수취, 결제 시점간의 환율차이로 인한 환위험)

-> 환산 환위험 관리

(외화 자산,부채 등의 재무제표를 자국통화로 환산시 발생하는 환위험)

나. 환 Risk Hedge 계획

- 환율 추이별 Hedge 금액 신축적 조정

- 환율변동에 대비하여 내부적 관리기법을 통해 환리스크 최소화

-> 리딩(Leading), 래깅(Lagging), 매칭(Matching) 등을 통한 환리스크 관리

6. 주요계약 및 연구개발활동

(1) 연구개발개요

연결회사는 지속적이고 고객가치 창출을 위해 고성장분야의 신기술개발과 핵심부품 및 핵심기술의 역량확보에 역점을 두고 연구소를 중심으로 연구개발을 추진하고 있습니다.

반도체 장비의 핵심부품과 관련한 신기술 및 새로운 제품의 개발, 세정분야의 새로운 레시피개발과 신개념의 코팅기술 개발, LED, 고체산화물연료전지(SOFC) 분야 등의 신규사업분야와 기존기술개발의 융복합 등을 위한 연구개발을 통해 R&D역량을 확보해 나가고 있습니다.

(2) 연구개발담당조직

연결회사는 사업부문에 대한 기술개발을 진행하고 있으며, 국내 주요지역에 연구조직을 설치 운영하고 있습니다.

| 연구소명 | 위 치 | 연구 내용 |

| 미코 기술연구소 | 경기도 안성시 | 반도체, 디스플레이 핵심부품 개발 |

| 코미코 세정연구소 | 경기도 안성시 | 반도체 제조공정용 장비부품 세정 개발 |

(3) 연구개발비용

연결회사의 연구개발비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 제26기 1분기 | 제25기 | 제24기 | |

| 원 재 료 비 | 2,128 | 7,599 | 7,246 | |

| 인 건 비 | 4,606 | 13,968 | 12,809 | |

| 감 가 상 각 비 | 619 | 2,600 | 2,427 | |

| 위 탁 용 역 비 | 86 | 308 | 269 | |

| 기 타 | 1,632 | 6,155 | 5,630 | |

| 연구개발비용 계 | 9,070 | 30,630 | 28,380 | |

| (정부보조금) | -7 | |||

| 회계처리 | 판매비와 관리비 | 8,979 | 30,411 | 28,380 |

| 제조원가 | 91 | 219 | 0 | |

| 개발비(무형자산) | 0 | 0 | 0 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

7.35% | 7.91% | 6.84% | |

*정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정하였습니다.

(4) 연구개발실적

연결회사의 2024년 1분기 연구개발 실적은 다음과 같습니다.

가. 2024년 1분기 연구개발실적

[단위 : 건]

| 구분 | 국내 | 국외 | 합계 |

|---|---|---|---|

| 특허출원 | 10 | 11 | 21 |

| 특허등록 | 7 | 11 | 18 |

| 합 계 | 17 | 22 | 39 |

나. 2024년 1분기 현재 특허 보유 현황

[단위 : 건]

| 구분 | 국내 | 국외 | 합계 |

|---|---|---|---|

| 특허출원 | 143 | 256 | 399 |

| 특허등록 | 170 | 157 | 327 |

| 합 계 | 313 | 413 | 726 |

7. 기타 참고사항

(1) 사업부문별 현황

[반도체 부품사업]

1) 산업의 특성

반도체 산업은 2000년대 후반까지 IT 산업 급성장과 함께 DRAM을 중심으로 Nand Flash분야가 급성장하여 호황기를 누렸습니다. 이후 2008년 Global 경기침체의 영향으로 전세계의 소비가 줄어듬에 따라 반도체 업계는 큰 위기를 맞이하였고 이에 전세계 주요 반도체 칩 제조 업체들은 끝을 알 수 없는 치킨게임을 진행하였습니다.

자금력과 생산효율성, 기술력을 갖춘 현재의 Intel, 퀄컴, 삼성전자, SKhynix, Micro n, 도시바, TSMC, UMC 같은 회사들이 치킨게임의 최종 승자로 살아남게 되었습니 다. 특히 이 과정을 통하여 삼성전자, SKhynix, 도시바, Micron 등은 메모리 분야의 맹주로, Intel, 퀄컴은 System LSI, TSMC, UMC는 Foundry 분야의 최대 강자로 독 주체제를 완성하였습니다.

현재 반도체 산업은 각 분야의 강자들이 서로의 영역에 대한 강력한 도전을 계속하고 있습니다. Intel은 Micron과 함께 한국이 최대 강점을 가지고 있는 메모리분야 로의 사업 확대를 선언하고 야심찬 투자를 진행하고 있습니다. 또한 삼성전자, SK hynix 역시 Intel과 퀄컴등이 독주하고 있는 System LSI 시장 확대를 위한 연구 개발을 집중하고 있으며, TSMC, UMC 등도 Foundry 분야에서 독주를 계속하기 위한 공정개발에 박차를 가하고 있습니다. 특히 중국은 최대 반도체 칩 소비국에서 최대 반도체 생산 기지로의 기치를 내걸고 국가 주도의 성장 드라이브를 추진하고 있습니다.

반도체는 스마트폰이나 PC를 비롯한 우리 일상생활에서 사용되는 대부분 전자제품에 탑재되어 있습니다. 따라서 반도체 경기는 개인 소비심리에 크게 영향을 받고 있기에 최근 투자가 활발한 기업용 데이터센터, AI 용 반도체 수요는 지속 증가하는 상황입니다. 하지만 개인 소비심리도 글로벌 경기도 녹록지 않은 상황이 이어지고 있어 글로벌 경제 동향을 지속적으로 살펴야 합니다

2) 성장성

세계 반도체 시장은 2017년 호황에 이어 2018년에는 매출이 역대 최고치였던 2017년 규모를 경신한 최고실적을 달성한 것으로 나타났습니다. 그러다 글로벌 경기의 불확실성 확대와 공급 과잉에 따른 D램 가격 하락과 재고 증가로 인한 Chip Maker의 투자 지연 등으로 2019년에는 그 동안 성장세를 이어오던 반도체 경기가 약간 둔화되었습니다. 2021년에는 코로나19 대유행과 더불어 비대면으로 인한 반도체 수요 강세로 세계 반도체 시장규모가 2020년 대비 26.2% 성장한 5,558억 달러를 기록했으나, , 중국을 비롯한 글로벌 경기침체로 인하여 2023년 반도체 시장은 전년 대비 10.3% 감소한 5,150억 달러에 그쳤습니다.2024년에는 전년대비 11.8% 성장한 5,883억 달러가 예상되고 있습니다. 특히 2023년은 메모리 분야가 35.2% 감소한 반면 2024년에는 약 40%이상 성장 할 것으로 기대됩니다.

이러한 시장 상황을 반영하여 전 세계 반도체 장비 시장 규모 또한 성장할 것으로 기대됩니다. 국제반도체장비재료협회(SEMI)에 따르면, 2024년 반도체 매출규모는 성장되나 불확실한 경제여건 상 과감한 장비투자는 제한적일 것으로 예상됩니다. 그러나 2025년부터는 강력한 반등이 전망되어 약 1,240억 달러에 이를 것으로 기대됩니다. 2023년에는 912억 달러로 반도체 시장의 성장 둔화와 함께 감소한 것으로 추산되는 것과 비교하면 큰 폭의 성장이라 할 수 있습니다. 고대역폭메모리(HBM3E)등 신규 반도체 생산이 늘어나며 관련 국가마다 기술 확보가 중요한 가운데 국내 반도체 공급 시장에서는 원활한 생산을 위한 국산화를 순차적으로 이뤄나가고 있습니다.

후공정 장비 분야는 중요성은 더욱 커질 것으로 기대됩니다. AI, 전기차, 자율주행차 등 미래산업에 소요 될 반도체 수요의 증가는 곧 반도체 후공정 분야의 투자와 강화로 이어집니다. 글로벌 시장 조사업체인 페어필드(Fairfield)에 따르면, 반도체 패키징 시장은 매년 10% 이상 성장을 지속하여 2030년에는 약 900억 달러 규모로 확대 될 것으로 예상했습니다. 미국, 대만 등의 업체가 지금까지는 반도체 패키징 시장을 주도 했으나 향후 경쟁이 심화 될 것으로 보입니다.

3) 경기변동의 특성 및 계절성

세계 반도체 시장은 과거 4-5년을 주기로 호황과 불황을 거듭하고 있으며 그 주기는 점차 짧아지고 있었으나 그 패턴이 과거에 비해 불규칙적으로 진행되고 있습니다. 스마트폰의 등장과 가상화폐, 4차 산업혁명 도래에 따른 반도체 수요 증가로 반도체 Big Cycle이 지속되고 있으며, 국내외 주요 Chip Maker 들의 설비투자도 계속되고 있습니다.

4) 국내외 시장여건

- 시장점유율

반도체·LCD 소자업체들의 설비 기술개발 및 신규라인 증설 등에 따라 시장의 규모여부가 형성되어짐으로 이에 대한 시장현황 변동성이 있으며 공식화된 시장 정보가 아직 없는 상태입니다. 또한 제품특성상 소모성 Parts이기 때문에 소자업체들로부터의 정확한 교체주기를 알 수 없으며, 장비 별, 공정 별 정보를 파악하기 어려운 실정입니다. 국내외 동종업체들과 가격 차이가 존재하고, 세부적으로 범위를 좁혀서 파악하기에는 다소 제약이 따릅니다.

- 해외판매

부품관련 사업은 원거리 제조/공급이 가능하여 당사의 경우, 해외 판매는 국내에서 제조하여, 해외 법인이나 지사(일본)를 통하여 공급/판매하고 있습니다.

5) 회사의 경쟁우위 요소

그동안 축적하여 확보한 세라믹 소재 부품 제작기술을 바탕으로 국내 유일의 반도체 공정 장비용 고기능성 제품들을 제작할 수 있는 능력을 보유하고 있습니다. 반도체 前 공정용 증착 장비인 CVD 장비용 세라믹 히터, 前 공정용 식각 장비인 Etcher 장비용 ESC, OLED&LCD용 ESC 제품인 하부전극 등이 그 대표적인 제품들입니다. 또한, AlN, Y2O3등 고부가 특수소재를 기반으로 한 세라믹 소재, 부품에 있어서도 독자적인 제작기술을 보유하고 있음에 따라 세라믹 소재 부품 및 고부가가치 특수소재 제품들의 국산화를 달성해 나아가고 있습니다.

세라믹 소재 관련 소재, 부품 시장을 선점, 과점하고 있는 일본 회사들과 대비하여 국산화를 통한 납기 단축, 원가경쟁력, 빠른 CS 등의 차별화된 전략을 통해 시장 점유율을 차근 차근 높여가고 있습니다.

또한, 반도체 Chip Maker들의 공정도 점차 미세화 (40nm → 32nm → 28nm → 22nm → 18nm → ?), 고단화 (2D NAND → 24단 → 32단 → 48단 → 64단 → 72단 → ?) 되어 가고 있는 추세임에 따라 증착(Deposition), 식각(Etching) 공정에 대한 수요가 증가하고 있습니다. 이에 따라 당사의 주력제품인 증착 장비(CVD)용 고기능성 세라믹 히터와 식각장비(Ethcer)용 고기능성 세라믹 ESC, 기타 세라믹 소재 일반 소모품의 수요도 점차 늘어갈 것으로 예상하고 있습니다.

[반도체용 장비 부품 등 세정 및 코팅 사업]

1) 산업의 특성

반도체 공정중에 발생하는 미세오염(Micro Contamination)은 제품의 생산수율(Yield)을 떨어뜨리고, 부품의 수명(Life Time)을 단축시키며, 제품의 품질을 떨어뜨리는 역할을 합니다. 특히 반도체 공정 라인들이 고단화, 미세화 추세 등으로 인해 미세오염으로 인한 영향은 점점 더 커져가고 있는 상황입니다. 당사가 영위하는 정밀 세정산업(Micro Contamination Control)이란 생산과정에서 발생된 이러한 미세오염을 제어하는 산업으로 단순히 장비나 부품의 오염을 제거하고 재생하는 것 뿐만 아니라 그 사용조건을 만족시키고 사용수명을 연장하며 나아가 공정효율과 생산수율의 증가를 목적으로 하는 산업분야를 일컫습니다. 코팅산업의 경우도 반도체, OLED, LCD, Solar부품의 기능향상과 모재의 손상방지, 설비수명 향상 등을 위한 산업분야입니다. 이에 따라 세정기술과 코팅기술은 현재 반도체 공정의 일부로 인식 되어지고 있습니다.

2) 산업의 성장성

세계 반도체 시장 규모는 2023년 5,150억 달러로 전년대비 10.3% 감소한 것으로 추산되나, 2024년에는 전년대비 11.8% 성장한 5,883억 달러가 예상되고 있습니다. 특히 2023년은 메모리 분야가 35.2% 감소한 반면 2024년에는 약 40%이상 성장 할 것으로 기대됩니다. (출처 : WSTS) 반도체 세정 및 코팅 시장은 반도체 기업의 설비증설과 가동률에 직접적인 영향을 받는 산업구조이기에 관련 매출은 자연스레 증가 할 것으로 기대됩니다.

3) 경기변동의 특성

세계 반도체시장은 과거 4-5년을 주기로 호황과 불황을 거듭하고 있었으나, 그 주기는 점점 빨라지고 있습니다. 반도체 장비 및 부품, 소재산업의 경기변동은 이러한 반도체 산업 전반의 경기와 그 맥을 같이 합니다. 반도체 산업은 정보통신, 자동차, 가전 등 신 시장의 출현 및 D램의 가격과 환율 변동, 전자상거래 및 인터넷 사용자 증가에 따른 PC 의 보급 증대, 수요와 공급의 관계 등에 따라 끊임없이 신기술의 개발, 수요의 창출이 이루어지고 있습니다. 이와 관련되어 정밀세정, 코팅산업은 반도체의 경기 즉, 가격보다는 소자업체의 가동률(반도체 생산량)과 더 연관이 깊습니다. 즉, 가격보다는 소자업체의 가동률 변동에 따른 경기 변동의 영향을 받습니다. 이유인즉 세정, 코팅은 가동(수율)을 많이 하면 할수록 세정 및 코팅 대상인 부품의 세정, 코팅주기는 짧아지는 관계로 매출도 그에 연동하는 것입니다. 디스플레이(OLED, LCD)시장도 동일한 특징으로 경기변동에 따른 영향을 받습니다.

4) 국내외 시장여건

미국, 일본 등 외국과 달리 국내의 자동차산업, 화학산업, 항공기산업, 광학산업 등에서는 정밀 세정산업의 시장이 아직 형성되어 있지 않고, 반도체 및 디스플레이, Solar 산업에만 정밀세정산업의 시장이 형성되어 있습니다. 따라서, 삼성전자, 하이닉스반도체, 동부하이텍 등 반도체 제조업체와 삼성전자, LG디스플레이 등 디스플레이 제조업체 그리고, 원익IPS, PSK, 주성엔지니어링, LIG ADP 등 반도체/LCD 장비업체 등이 현재 당사의 주요 고객으로 주로 당사와 인접한 경기도와 충청도 지역에 주로 소재하고 있어 당사에서의 접근성은 양호한 편입니다. 세정산업의 특성상 Chip maker의 인접 공장에 위치해야 하는 관계로 현재 국내 공장 이외에 미국-오스틴/힐스보로, 중국-우시, 대만-신주, 싱가포르에 현지법인으로 세정/코팅라인을 운영하고 있습니다.

5) 경쟁요소

반도체 및 디스플레이, 태양광 시장에서의 세정, 코팅 사업은 각 회사가 갖추고 있는 생산설비와 노하우, 고객사와의 협력관계, 기술력, 인적자원이 집적화되는 시장으로서 회사가 가지고 있는 기술수준과 이를 통한 고객에 대한 가치 제공이 회사의 경쟁력을 판가름하는 기술집약적인 시장이라고 할 수 있습니다. 통상 경쟁의 형태는 자유로운 경쟁이며, 한국의 경우 독점이나 과점이 이루어 지지 않고 있습니다. 세정, 코팅 시장의 진입장벽으로는 각 경쟁사마다 가지고 있는 Trouble Shooting에 대한 노하우가 가장 크다고 할 수 있습니다. 결국 고객사에서 요구하는 제품수준을 제공할 수 있는지 여부가 가장 큰 경쟁력이면서 진입장벽입니다. 각 회사들은 이러한 사유로 핵심인력의 이탈을 방지하기 위하여 노력하고 있습니다. 두번째 진입장벽은 생산설비를 들 수 있습니다. 고객의 미세오염물 방지를 위해서는 각 회사마다 특색있고 효율적인 생산라인을 가지고 있어야 합니다. 또한 각종 계측기 및 CleanRoom 시설을 갖춰야 하기 때문에 대규모 투자가 동반되어야 하는 시장입니다. 이러한 사유로 한국의 경우 삼성전자에는 당사를 포함한 4개회사가 경쟁중이며, SK hynix에는 당사를 포함한 3개사가 경쟁중에 있습니다.

[고체산화물연료전지 사업부문]

1) 연료전지 개념

연료전지는 수소와 산소의 전기화학 반응을 통해 전기와 열을 생산하는 시스템으로, 비연소방식 발전으로 인해 유해물질(SOX, NOX, dust 등) 배출 없이 전기와 열을 동시에 생산할 수 있는 고효율 친환경 에너지원입니다.

연료전지는 전해질의 종류에 따라 인산형 연료전지(PAFC, Phosphoric Acid Fuel Cell), 고체산화물 연료전지(SOFC, Solid Oxide Fuel Cell), 용융탄산염 연료전지(MCFC, Molten Carbonate Fuel Cell), 고분자전해질 연료전지(PEMFC, Polymer Electrolyte Membrane Fuel Cell) 등으로 분류되며, 각 연료전지는 고유의 특성에 따라 발전용, 가정/건물용, 수송용 등으로 분류되어 적용되고 있습니다.

[연료전지의 종류]

| 구분 |

인산형 연료전지(PAFC) |

용융탄산염 연료전지(MCFC) |

고분자 연료전지(PEMFC) |

고체산화물연료전지(SOFC) |

|---|---|---|---|---|

|

전해질 |

인산 |

탄산칼륨 |

고분자 이온 교환막 |

세라믹 : YSZ, GDC |

|

작동 온도 |

<200℃ |

600~700℃ |

~80℃ |

650~850℃ |

|

사용 연료 |

H2 |

"H2", CO |

"H2" |

"H2", CO |

|

발전 효율 |

~43% |

~47% |

35~40% |

40~60% |

| 주용도 | 대규모발전, 중소사업소 설비, 이동체용전원 | 대규모발전, 중소사업소 설비 | 수송용 전원, 가정용 전원, 휴대용 전원 | 대규모발전, 중소사업소 설비, 이동체용전원 |

| 특징 | CO 내구성 큼, 열병합대응 가능 | 발전효율 높음, 내부개질 가능, 열병합대응 가능 | 저온 작동, 고출력 밀도 | 발전효율 높음, 내부개질 가능, 복합발전 가능 |

※ 각 연료전지 제조사별 차이 존재함.

당사는 고체산화물 연료전지 기술을 기반으로 하여 발전용 연료전지 사업을 영위하고 있으며, 기존 발전원 대비 발전용 연료전지의 특징 및 장점은 다음과 같습니다.

첫째, 미세먼지 유발 요인을 저감시키는 친환경 발전원입니다. 전세계적으로 탄소저감 및 ESG경영 등 친환경 경영이 어느때보다 요구되고 있습니다.

연료전지는 화학에너지를 직접 전기로 변환하는 방식인 기존 화석연료 발전원 대비 전력 손실을 줄이고 높은 발전효율을 얻을 수 있습니다. 또한 타 신재생에너지원과 비교시 소요 면적이 작고 자연 환경의 제약없이 안정적인 가동이 가능하다는 장점이 있습니다. 연료전지는 연소과정이 없어 질소산화물 발생이 거의 없으며 연료의 황 성분은 장치 내에서 모두 제거되도록 설계되어 있습니다. 또한 높은 발전 효율을 바탕으로 CO2 배출량을 줄일 수 있으며, 별도의 운동 에너지가 필요치 않아 소음 및 분진의 피해가 거의 없습니다. 향후 수소기술의 개발로 그린수소의 생산이 일반화될 경우, 연료전지는 오염물질이 전혀 배출되지 않는 에너지 설비로써 활용될 것으로 기대됩니다.

둘째, 분산형 전원에 적합합니다. 연료전지는 최종 소비자 인접지에 설치하여 전력과 열을 공급할 수 있는 고효율 친환경 에너지원으로, 기존 에너지원 대비 송전 및 변전 과정에서 발생하는 전력 손실이 없고 송변전 설비의 설치로 인해 발생하는 경제적ㆍ사회적 비용을 줄일 수 있습니다.

2) 산업의 특성

연료전지는 휴대용 전지부터 자동차용, 가정용 및 건물용 분산형 발전, 그리고 대규모 발전소까지 전 산업분야에서 전력을 생산하는 모든 시스템에 적용될 수 있는 다양성이 큰 에너지 기술입니다. 또한 연료전지는 연료전지 자체 산업뿐만 아니라, 수소 및 전기 충전산업, 전극과 분리막 등 부품소재, 모터, 배터리, 인버터 등 부품관련 산업이 필요합니다. 또한 수소의 생산, 저장 및 이송, 전력산업, 수요거래 산업 그리고 신·재생에너지의 저장 및 전환 등 다양한 유관산업이 있기 때문에 일자리 창출 등 고용 유발효과가 큰 산업입니다. 한국은행의 2014년 산업연관표에서 연료전지 산업의 취업유발계수를 시장규모 10억 당 직접산업분야 27.8명, 유관산업분야 최대 80.92명으로 예측하고 있습니다. 연료전지 보급확대로 1조원의 시장이 형성될 경우 최대10만명 규모의 고용유발 효과가 기대됩니다.

또한 연료전지 산업은 정부정책과 긴밀한 상관관계를 가지는 바, 정부는 2019년 1월 17일에 “세계 최고 수준의 수소경제 선진국가로 도약”이라는 수소경제 활성화 로드맵을 발표하였습니다. 수소경제 활성화 로드맵은 수소차 연료전지의 세계시장 1위 달성 및 화석연료 자원 빈국에서 그린 수소 산유국으로 진입이라는 테마를 바탕으로 실현됩니다. 정부의 수소 경제 활성화 로드맵은 2018~2022년수소경제 준비기에서 수소산업의 생태계를 조성하고 제반 인프라 및 법/제도적 기반을 구축하도록 되어 있습니다. 이에 따라 정부는 2021년 2월 5일 세계 최초로 소위 수소법을 시행함으로써 제도를 보완하였습니다. 2022~2030년의 수소경제 확산기에서는 수소이용의 비약적 확대, 대규모 수요/공급 시스템 구축을 통하여 연료전지의 보급에 집중하고 있습니다. 마지막으로 2030~2040년의 수소경제 선도기에서는 해외수소 생산 및 수전해 본격화, 탄소-free 수요/공급 시스템의 구축을 완료하여 연료전지 시스템의 대량보급의 추진을 계획 중에 있습니다. 따라서 연료전지는 현 정책에서 높은 성장 잠재력이 기대되는 산업입니다.

3) 산업의 성장성

세계 연료전지 시장 규모는 2009년 5,056억원에서 연평균 35.6%의 높은 성장률을 보이며, 2025년에는 66조 1,781억 원 규모로 확대될 것으로 전망되고 있습니다. 후지경제 보고서에 의하면 2025년 기준 어플리케이션별로는, 수송용이 31조 3751억 원 규모로 전체 대비 47.4%비중을 차지하며 가장 큰 시장으로 나타났으며, 이어 가정용 16조 6,688억원 25.2%, 건물용 10조 7,625억원 16.3%, 휴대용 3조 9,813억 원 6.0%, 기타 3조 3,906억 원 5.1% 순으로 전망하고 있습니다.

특히 당사가 영위하고 있는 고체산화물 연료전지(SOFC) 세계 시장 규모는 2020년 7억 7,200만 달러에서 2025년에는 28억 8,100만 달러 규모로 성장할 것으로 예측됩니다(참고 자료 : 세계의 고체산화물 연료전지(SOFC) 시장 예측, MarketsandMarkets, 2021년 01월). 정부에 의한 보조금, 연료전지 프로그램 R&D 증가, 연료 유연성, 고에너지 효율 발전에 대한 수요, 유럽 및 북미에서의 엄격한 배출 기준 등의 요인이 시장 성장을 추진하고 있습니다.

4) 연료전지 적용 분야

연료전지가 적용되는 산업분야는 건물용, 수송용 및 발전용으로 구분됩니다.

발전용 연료전지는 전력계통에 연결하여 전력발전을 목적으로 하는 연료전지로서 최소 수백 kW이상의 용량을 가집니다. 우리나라에서는 MCFC 또는 PAFC가 발전용 연료전지로 사용되고 있으며, 정부의 신·재생에너지 공급의무화(Renewable Portpolio Standard, RPS) 정책에 의한 신·재생에너지 공급인증서(Renewable Energy Cerificate, REC) 및 계통한계가격(System Marginal Price, SMP)의 판매와 열을 판매함으로써 경제성을 확보하고 있습니다.

5) 당사의 경쟁요소

당사의 경우, SOFC 시스템의 시작부터 끝까지 당사 자체기술을 확보하고 있으며, 외주 의존도가 낮아 안정적인 공급 및 사후관리가 가능한 장점이 있습니다. 당사는

2011년 SOFC 단전지 제조기술을 확보한 것을 시작으로 2015년 스택 제조기술을

확보함으로써 녹색기술인증을 취득하였고, 2019년도에는 1MW 라인을 준공함으로써 All-in-one system이 가능해졌습니다. 또한, 2022년도에 8kW급 SOFC KS 인증을 획득하였습니다.

[바이오 사업부문]

1) 체외진단기기의 개념

체외진단이란 인체로부터 채취한 다양한 검체에 대해 생화학적 반응을 활용하여 얻은 Data를 바탕으로 질병의 유무 및 경중을 판단하는 것을 말합니다. 체외진단의료기기법은 체외의료기기에 대하여 사람이나 동물로부터 유래하는 검체를 체외에서 검사하기 위하여 단독 또는 조합하여 사용되는 시약, 대조·보정 물질, 기구·기계·장치, 소프트웨어 등을 사용하여 아래 항목에 해당하는 제품으로 규정하고 있습니다.

- 생리학적 또는 병리학적 상태를 진단할 목적으로 사용되는 제품

- 질병의 소인(素因)을 판단하거나 질병의 예후를 관찰하기 위한 목적으로 사용되는 제품

- 선천적인 장애에 대한 정보 제공을 목적으로 사용되는 제품

- 혈액, 조직 등을 다른 사람에게 수혈하거나 이식하고자 할 때 안전성 및 적합성 판단에 필요한 정보 제공을 목적으로 사용되는 제품

- 치료 반응 및 치료 결과를 예측하기 위한 목적으로 사용되는 제품

- 치료 방법을 결정하거나 치료 효과 또는 부작용을 모니터링하기 위한 목적으로 사용되는 제품

2) 산업의 특성 및 성장성

세계 체외진단기기 시장은 전체 진단용 의료기기 시장의 약 40.5%를 차지하고 있습니다. 감염병 분야가 약 76.3억달러로 전체 체외진단기기 시장의 약 25.6%로 가장 큰 비중을 차지하고 있으며, 분석장비 및 시약 20.9%, 혈당측정기 분야 11.2% 등이 체외진단기기의 주요 시장을 차지하고 있습니다.

Markets and Markets는 세계 체외진단기기 시장 규모를 2020년 기준 약 845억 정도로 파악, 연평균 2.6%의 성장률을 기록하여 2025년에는 960억 달러 규모에 이를 것으로 예상하고 있습니다.

국내 체외진단기기 시장은 2019년 약 8,100억원 규모로 최근 5년간 연평균 7.7%로 성장하고 있으며, 국내 진단용 의료기기 시장에서 차지하는 비중은 약 52.1% 정도입니다. 체외진단기기 세부 분야별로는 면역화학분석시약과 기타분석시약이 전체 생산액의 약 57%를 차지하고 있으며, 유전자분석시약과 혈당측정기 분야도 15%대의 높은 산업 비중을 차지합니다.

(2) 회사의 현황

가. 영업개황

당사는 세라믹 소재부품사업의 지속적인 성장을 통해 소재부품전문기업으로 자리매김하고 있습니다. 세라믹 히터의 경우, 국산화 성공이후 국내 장비회사에 납품되어 가파른 성장속도를 보여주고 있으며 해외 유수의 업체들과도 거래 중에 있습니다. 또한 세정, 코팅 부문도 반도체 슈퍼사이클에 따른 성장이 이어지고 있습니다.

[부품사업부문]

일정부분 세정시장의 확장 한계성을 극복하기 위하여 세라믹기술을 기반으로 하는 정밀부품산업과 기능성 부품시장 진입을 통하여 반도체 LCD 세정/부품영역으로의 성장을 도모하여 왔으며, 그러한 노력의 성과로 국내 최초 세라믹 ESC국산화 성공과 AlN, Y2O3등의 특수 세라믹 선도 기업으로 자리매김 하고 있습니다. 또한 세라믹히터의 국산화를 통해 기능성 부품의 매출 신장이 지속되고 있으며, 특수 재질의 고기능성 부품들은 반도체 산업의 발전과 함께 지속적인 수요 확장이 이루어지고 있습니다. 이 밖에 코팅기술을 응용한 LCD, OLED용 하부전극 국산화를 통한 시장선점도 괄목할 만한 성장 동력으로 자리잡고 있습니다. 당사는 이러한 세라믹 소재, 부품 관련 기술력을 더욱 강화하여 지속적 성장을 꾀하고 있습니다.

[반도체용 장비 부품 등 세정 및 코팅 사업부문]

현재 국내에는 외주세정업체로서 정밀세정에 대한 기술력과 정밀세정에 필요한 클린룸 등 시설을 확보하고, 코팅에 대한 기술력을 가진 전문업체는 당사를 제외하고 그 수가 적습니다. 당사와 경쟁관계에 있는 업체로는 싸이노스, 아이원스 등이 있는 것으로 알려져 있습니다. 위 업체와 비교하여 세정과 코팅에 있어서 특허 및 원천기술의 보유 등 기술 노하우와 제품이력 관리 및 품질관리(PSM: Particle Solution Management)의 토탈솔루션을 제공함으로써 고객만족의 우위에 있습니다.

[고체산화물 연료전지 사업부문]

당사는 고체산화물 연료전지 기술을 기반으로 발전용 연료전지 사업을 영위하고 있으며, 고체산화물 연료전지 시스템의 시작부터 끝까지 자체 기술을 확보하고 있고 외주 의존도가 낮아 안정적인 공급 및 사후관리가 가능합니다.

나. 공시대상 사업부문의 구분

연결 공시 대상 사업부문은 아래와 같습니다.

| 구분 | 사업내용 | 비고 |

| 반도체 사업부문 | 반도체 및 디스플레이 장비를 구성하는 부품제작 및 세정, 코팅 | - |

| 연료전지 부문 | 고체산화물연료전지(SOFC) 제작 | - |

| 바이오 부문 | 바이오 관련 사업 투자 등 | - |

다. 시장점유율

반도체·디스플레이 업체들의 설비 기술개발 및 신규라인 증설 등에 따라 시장의 규모 여부가 형성되어지고, 아이템별 구체적이고 공식화된 시장 정보가 아직 없는 상태임에 따라, 당사의 반도체 부품시장점유율은 추정하기는 어렵습니다. 그러나, 시장의 확대와 반도체 장비회사로 OEM납품 실적 호조에 따라 절대금액은 증가세를 보이고 있습니다.

라. 시장의 특성

반도체에 대한 시장의 요구가 미세화, 고용량, 고효율을 추구하고 있음에 따라 반도체 공정들이 점점 더 미세화, 고단화 되는 추세를 보이고 있습니다. 이에 따라 DRAM 생산공정의 경우 18나노에서 10나노까지 작아졌으며 더 작아지는 것을 연구하고 있습니다. NAND의 경우도 3D에서 4D로 변화하며 72단에서 144단을 거쳐 고단화를 구현해 나가고 있습니다.

이에 따라 반도체 공정 스텝수가 증가하고 있는 추세이며 특히 증착 (Deposition), 식각 (Etching) 공정의 필요성이 커지고 있습니다. 이에 따라 당사 주력 제품인 증착장비(CVD)용 주요 부품인 세라믹 히터와 식각장비(Etcher)용 ESC 등에 대한 수요도 계속해서 늘어나고 있습니다.

마. 신규 사업 등의 내용 및 전망

- 후공정용 히터 및 Parts : 당사는 반도체 사업 부문의 확대 및 수익 다변화를 위하여 반도체 후공정 패키징 용 신제품을 개발완료 하였습니다. 당사는 당사의 반도체 전공정용 세라믹히터 제조 기술을 기반으로 후공정용 히터 및 Parts 공급을 추진 중 입니다. 당사의 후공정용 히터는 빠른 반응속도로 온도를 변화시킬 수 있는 특징을 갖고 있어 생산성 향상과 품질 관리에 일조할 것입니다.

- 반도체 후공정 시장 규모는 2019년 약 80조원에서 2023년 97조원으로 성장 했을 것이라 추정되며 앞으로도 성장이 기대됩니다. (출처 : 한국과학기술기획평가원). 최근 반도체 회로 미세화 기술이 한계에 다다르며, 다양한 시장수요에 대응하기 위해 후공정 패키징을 활용한 칩 성능 고도화를 노리고 있습니다. 국내에서도 후공정에 대한 중요성이 커지며, 후공정 업체 투자가 과감하게 이루어지고 있습니다. 이에 당사도 후공정시장을 주요 성장동력으로 삼고, 차별화된 기술력을 기반으로 경쟁력을 확보할 것입니다.

- 전고체 전해질 : 당사는 전기차용 이차전지의 시장규모의 확대를 기대하며, 이에 상응하는 전고체 전해질을 개발하기 위하여 연구를 진행하고 있습니다. 당사의 전고체 전해질은 산화물계 전고체 전해질로 우수한 안전성을 갖추고 있습니다. 현재 미국, 일본, 대만에서 관련 특허 출원을 완료하였으며, 지속적인 연구개발을 통해 제품의 완성도를 높여 상용화를 추진할 계획입니다.

이차전지 산업은 과거 노트북, 스마트폰 등 IT기기용 전지를 중심으로 성장하여 왔으나, 세계 각국의 환경규제 및 전기차에 대한 구매 보조금, 세제혜택 등 정책 실시로 전기차 시장이 빠르게 성장하면서 EV용 전지가 이차전지 산업의 성장을 주도하고 있습니다. 세계 배터리 출하량은 2022년 약 529GWh에서 2030년 약 3,670GWh로 증가할 것으로 예상이 됩니다.(출처 : SNE리서치)

바. 공시대상기간중 새로이 추진하였거나, 이사회 결의 등을 통하여 새로이 추진하기로 한 중요한 신규사업

- 당사는 정관상 사업목적 추가를 통해 신규사업을 추진 중이며, 이에 관한 상세 내용은 Ⅰ.회사의 개요 5.정관에 관한 사항을 참고하여 주시기 바랍니다.

사. 환경 관련 정부규제 준수사항

|

구분 |

정부규제[관련법규] |

내용 |

준수여부 |

관련기관 |

|---|---|---|---|---|

|

수질 |

물환경보전법 제68조 |

위탁폐수실적보고 |

준수 |

안성시청 환경과 |

|

물환경보전법 제23조 및 제68조 |

폐수전국오염원조사 |

준수 |

국립환경과학원 |

|

|

대기 |

대기환경보전법 제39조 |

대기오염물질 반기별 자가측정 결과보고서 제출 |

준수 |

안성시청 환경과 |

|

대기환경보전법 제35조 |

대기확정배출량 명세서 제출 |

준수 |

안성시청 환경과 |

|

|

화학물질 |

화학물질관리법 시행령 13조, 시행규칙 제37조 |

유해화학물질 교육 |

준수 |

화학물질안전원 |

|

화학물질관리법 제49조 및 시행규칙 제53조 |

유해화학물질 실적보고 |

준수 |

화학물질안전원 |

|

|

화학물질관리법 제11조 및 시행규칙 제5조 |

화학물질 배출량조사 |

준수 |

한강유역환경청 |

|

|

화학물질관리법 제10조 및 시행규칙 제4조 |

화학물질 통계조사 |

준수 |

화학물질안전원 |

|

|

화학물질관리법 제24조 및 시행규칙 제23조 및 제24조 |

유해화학물질 정기검사 |

준수 |

가스안전공사 |

|

|

폐기물 |

폐기물관리법 제58조 |

폐기물 실적보고 |

준수 |

안선시청 환경과 |

|

기타 |

환경오염피해배상책임 및 구제에 관한 법률 제17조 |

환경책임보험 |

준수 |

환경부, DB손해보험 |

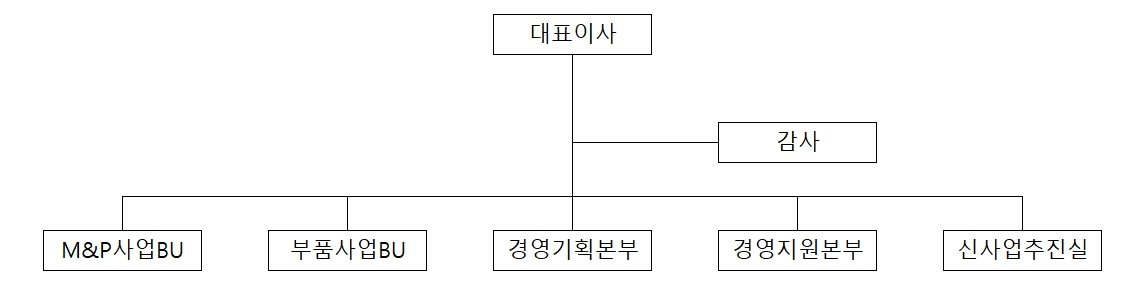

아. 조직도

|

|

조직도 |

(3) 지적재산권보유현황

- Ⅱ.사업의내용의 '6.주요계약 및 연구개발활동'을 참고하시기 바랍니다.

III. 재무에 관한 사항

1. 요약재무정보

(1) 요약 연결재무제표

※ 한국채택국제회계기준 작성기준에 따라 작성 되었습니다.

| [단위 : 백만원] |

| 과 목 | 제 26 기 1분기 | 제 25(전) 기말 | 제 24(전전) 기말 |

|---|---|---|---|

| 자산 | |||

| Ⅰ. 유동자산 | 379,967 | 371,223 | 302,343 |

| Ⅱ. 비유동자산 | 468,091 | 462,672 | 428,810 |

| 자산총계 | 848,057 | 833,895 | 731,153 |

| 부채 | |||

| Ⅰ. 유동부채 | 278,788 | 271,729 | 189,170 |

| Ⅱ. 비유동부채 | 189,890 | 196,082 | 165,683 |

| 부채총계 | 468,679 | 467,811 | 354,853 |

| 자본 | |||

| Ⅰ. 지배기업 주주지분 | 78,120 | 75,904 | 141,812 |

| 1. 자본금 | 16,708 | 16,708 | 16,708 |

| 2. 자본잉여금 | 192,939 | 192,821 | 197,914 |

| 3. 기타자본구성요소 | (69,525) | (69,525) | (38,457) |

| 4. 기타포괄손익누계액 | 1,635 | (11) | 2,578 |

| 5. 이익잉여금 | (63,637) | (64,088) | (36,932) |

| Ⅱ. 비지배지분 | 301,259 | 290,180 | 234,488 |

| 자본총계 | 379,379 | 366,084 | 376,300 |

| 부채및자본총계 | 848,057 | 833,895 | 731,153 |

| 사업연도 | (2024.1.1~ 2024.03.31) |

(2023.1.1~ 2023.12.31) |

(2022.1.1~ 2022.12.31) |

| 매출액 | 123,397 | 387,341 | 414,832 |

| 영업이익(손실) | 23,189 | 21,111 | 64,273 |

| 당기순이익(손실) | 13,629 | (2,037) | (31,226) |

| 지배주주지분 당기순이익(손실) | 452 | (27,256) | (55,231) |

| 비지배주주지분당기순이익(손실) | 13,177 | 25,219 | 24,005 |

| 주당순이익(손실) | 14원/주 | (865)원/주 | (1,743)원/주 |

| 연결에 포함된 회사 수 | 11 | 11 | 14 |

(2) 요약 별도 재무제표

※ 한국채택국제회계기준 작성기준에 따라 작성 되었습니다.

| [단위 : 백만원] |

| 과 목 | 제 26 기 1분기 | 제 25(전) 기말 | 제 24(전전) 기말 |

|---|---|---|---|

| I. 유동자산 | 102,780 | 109,748 | 42,712 |

| II. 비유동자산 | 268,778 | 263,250 | 300,892 |

| 자산총계 | 371,558 | 372,998 | 343,604 |

| Ⅰ. 유동부채 | 145,812 | 150,276 | 66,445 |

| Ⅱ. 비유동부채 | 50,493 | 49,662 | 115,829 |

| 부채총계 | 196,305 | 199,939 | 182,273 |

| Ⅰ. 자본금 | 16,708 | 16,708 | 16,708 |

| Ⅱ. 자본잉여금 | 76,938 | 76,938 | 76,938 |

| Ⅲ. 기타자본구성요소 | (18,062) | (18,062) | (18,062) |

| Ⅳ. 기타포괄손익누계액 | 60 | (1,703) | 6,392 |

| Ⅴ. 이익잉여금 | 99,608 | 99,179 | 79,355 |

| 자본총계 | 175,252 | 173,060 | 161,330 |

| 부채및자본총계 | 371,558 | 372,998 | 343,604 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 사업연도 | (2024.1.1~ 2024.03.31) |

(2023.1.1~ 2023.12.31) |

(2022.1.1~ 2022.12.31) |

| 매출액 | 11,925 | 34,249 | 49,554 |

| 영업이익(손실) | (686) | (10,023) | 3,143 |

| 당기순이익(손실) | 429 | 17,345 | (47,637) |

| 주당순이익(손실) | 14원/주 | 551원/주 | (1,504)원/주 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 26 기 1분기말 2024.03.31 현재 |

|

제 25 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 26 기 1분기말 |

제 25 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

379,966,618,311 |

371,223,182,196 |

|

현금및현금성자산 |

150,100,841,162 |

170,532,361,522 |

|

매출채권 및 기타유동채권 |

123,007,103,630 |

103,141,234,042 |

|

기타유동금융자산 |

39,668,700,000 |

35,627,840,000 |

|

재고자산 |

62,389,375,416 |

57,251,878,396 |

|

기타유동자산 |

4,718,642,163 |

2,693,623,474 |

|

당기법인세자산 |

81,955,940 |

244,762 |

|

매각예정비유동자산 |

1,976,000,000 |

|

|

비유동자산 |

468,090,625,231 |

462,671,939,123 |

|

장기매출채권 및 기타비유동채권 |

8,376,433,078 |

6,510,496,281 |

|

기타비유동금융자산 |

49,868,240,962 |

49,806,179,352 |

|

관계기업투자 |

24,126,729,389 |

22,927,278,005 |

|

유형자산 |

348,845,439,223 |

347,467,912,170 |

|

사용권자산 |

8,320,798,392 |

8,204,170,832 |

|

투자부동산 |

6,376,462,781 |

6,410,255,832 |

|

무형자산 |

9,436,738,196 |

9,557,272,048 |

|

확정급여자산 |

132,208,625 |

|

|

기타비유동자산 |

13,276,978 |

16,854,607 |

|

이연법인세자산 |

12,726,506,232 |

11,639,311,371 |

|

자산총계 |

848,057,243,542 |

833,895,121,319 |

|

부채 |

||

|

유동부채 |

278,790,190,439 |

271,729,403,586 |

|

매입채무 및 기타유동채무 |

42,108,797,074 |

32,493,401,447 |

|

단기차입금 |

119,555,210,000 |

130,138,650,000 |

|

유동성장기차입금 |

19,331,640,000 |

19,846,220,000 |

|

유동성전환사채 |

16,729,219,917 |

16,184,806,771 |

|

유동성교환사채 |

20,126,584,822 |

19,467,399,924 |

|

유동 리스부채 |

2,298,718,812 |

2,258,984,161 |

|

당기법인세부채 |

8,333,462,339 |

12,866,207,102 |

|

기타유동금융부채 |

16,178,013,585 |

16,101,932,612 |

|

기타 유동부채 |

34,128,543,890 |

22,371,801,569 |

|

비유동부채 |

189,888,430,459 |

196,081,784,063 |

|

장기차입금 |

131,376,720,000 |

140,439,880,000 |

|

리스부채 |

4,470,134,371 |

4,447,325,890 |

|

퇴직급여채무 |

20,244,969,531 |

18,785,677,143 |

|

장기종업원급여 |

3,088,448,212 |

2,986,215,299 |

|

이연법인세부채 |

28,912,311,834 |

27,678,285,279 |

|

기타 비유동 부채 |

1,795,846,511 |

1,744,400,452 |

|

부채총계 |

468,678,620,898 |

467,811,187,649 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

78,119,560,493 |

75,903,907,155 |

|

자본금 |

16,708,389,000 |

16,708,389,000 |

|

자본잉여금 |

192,938,531,030 |

192,820,760,657 |

|

기타자본구성요소 |

(69,525,407,495) |

(69,525,407,495) |

|

기타포괄손익누계액 |

1,634,761,084 |

(11,390,418) |

|

이익잉여금(결손금) |

(63,636,713,126) |

(64,088,444,589) |

|

비지배지분 |

301,259,062,151 |

290,180,026,515 |

|

자본총계 |

379,378,622,644 |

366,083,933,670 |

|

자본과부채총계 |

848,057,243,542 |

833,895,121,319 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 25 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

123,396,997,929 |

123,396,997,929 |

97,213,472,056 |

97,213,472,056 |

|

매출원가 |

63,272,153,067 |

63,272,153,067 |

56,927,035,413 |

56,927,035,413 |

|

매출총이익 |

60,124,844,862 |

60,124,844,862 |

40,286,436,643 |

40,286,436,643 |

|

판매비와관리비 |

36,935,844,428 |

36,935,844,428 |

33,241,466,457 |

33,241,466,457 |

|

영업이익 |

23,189,000,434 |

23,189,000,434 |

7,044,970,186 |

7,044,970,186 |

|

금융수익 |

5,353,049,058 |

5,353,049,058 |

3,458,079,039 |

3,458,079,039 |

|

금융비용 |

4,586,834,331 |

4,586,834,331 |

3,644,534,714 |

3,644,534,714 |

|

기타이익 |

601,792,224 |

601,792,224 |

376,830,105 |

376,830,105 |

|

기타비용 |

169,744,351 |

169,744,351 |

856,500,266 |

856,500,266 |

|

지분법이익(손실) |

(1,549,187,968) |

(1,549,187,968) |

5,542,598,532 |

5,542,598,532 |

|

법인세비용차감전순이익(손실) |

22,838,075,066 |

22,838,075,066 |

11,921,442,882 |

11,921,442,882 |

|

법인세비용(수익) |

9,208,873,706 |

9,208,873,706 |

2,732,329,920 |

2,732,329,920 |

|

당기순이익(손실) |

13,629,201,360 |

13,629,201,360 |

9,189,112,962 |

9,189,112,962 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업소유지분 |

451,731,463 |

451,731,463 |

4,650,387,117 |

4,650,387,117 |

|

비지배지분 |

13,177,469,897 |

13,177,469,897 |

4,538,725,845 |

4,538,725,845 |

|

기타포괄손익 |

4,126,674,294 |

4,126,674,294 |

5,935,989,901 |

5,935,989,901 |

|

: 후속적으로 당기손익으로 재분류되지 않는 포괄손익 |

||||

|

보험수리적손익 |

||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

||||

|

지분법자본변동 |

31,339,996 |

31,339,996 |

55,866,827 |

55,866,827 |

|

: 후속적으로 당기손익으로 재분류되는 포괄손익 |

||||

|

해외사업환산손익 |

4,224,967,142 |

4,224,967,142 |

5,880,604,619 |

5,880,604,619 |

|

지분법자본변동 |

(129,632,844) |

(129,632,844) |

(481,545) |

(481,545) |

|

총 포괄이익(손실) |

||||

|

지배기업소유지분 |

2,097,882,965 |

2,097,882,965 |

7,391,920,675 |

7,391,920,675 |

|

비지배지분 |

15,657,992,689 |

15,657,992,689 |

7,733,182,188 |

7,733,182,188 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

14 |

14 |

148 |

148 |

|

희석주당이익(손실) (단위 : 원) |

14 |

14 |

148 |

148 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 25 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (기초자본) |

16,708,389,000 |

197,914,130,088 |

(38,456,895,906) |

2,578,387,177 |

(36,931,887,394) |

141,812,122,965 |

234,487,917,031 |

376,300,039,996 |

|

연결당기순이익(손실) |

4,650,387,117 |

4,650,387,117 |

4,538,725,845 |

9,189,112,962 |

||||

|

해외사업환산손익 |

2,686,148,276 |

2,686,148,276 |

3,194,456,343 |

5,880,604,619 |

||||

|

지분법자본변동 |

55,385,282 |

55,385,282 |

||||||

|

소유주에 대한 배분으로 인식된 배당금 |

(7,778,375,900) |

(7,778,375,900) |

||||||

|

주식선택권 부여 |

1,107,982,617 |

1,107,982,617 |

||||||

|

주식선택권 대체 |

||||||||

|

2023.03.31 (기말자본) |

16,708,389,000 |

197,914,130,088 |

(38,456,895,906) |

5,319,920,735 |

(32,281,500,277) |

149,204,043,640 |

235,550,705,936 |

384,754,749,576 |

|

2024.01.01 (기초자본) |

16,708,389,000 |

192,820,760,657 |

(69,525,407,495) |

(11,390,418) |

(64,088,444,589) |

75,903,907,155 |

290,180,026,515 |

366,083,933,670 |

|

연결당기순이익(손실) |

451,731,463 |

451,731,463 |

13,177,469,897 |

13,629,201,360 |

||||

|

해외사업환산손익 |

1,749,817,026 |

1,749,817,026 |

2,475,150,116 |

4,224,967,142 |

||||

|

지분법자본변동 |

(103,665,524) |

(103,665,524) |

5,372,676 |

(98,292,848) |

||||

|

소유주에 대한 배분으로 인식된 배당금 |

(4,856,729,000) |

(4,856,729,000) |

||||||

|

주식선택권 부여 |

289,635,686 |

289,635,686 |

||||||

|

주식선택권 대체 |

117,770,373 |

117,770,373 |

11,863,739 |

105,906,634 |

||||

|

2024.03.31 (기말자본) |

16,708,389,000 |

192,938,531,030 |

(69,525,407,495) |

1,634,761,084 |

(63,636,713,126) |

78,119,560,493 |

301,259,062,151 |

379,378,622,644 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 25 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

22,928,902,423 |

6,527,554,847 |

|

영업에서 창출된 현금 |

30,369,300,700 |

13,702,088,547 |

|

이자수취 |

1,811,495,323 |

1,130,446,130 |

|

이자지급(영업) |

(3,437,813,450) |

(2,023,217,850) |

|

법인세 납부 |

(5,814,080,150) |

(6,281,761,980) |

|

투자활동현금흐름 |

(22,166,471,169) |

(4,309,771,717) |

|

배당금수취 |

9,863,014 |

|

|

금융상품의 감소 |

24,447,000,000 |

15,171,112,823 |

|

대여금의 감소 |

3,172,004,314 |

125,615,269 |

|

보증금의 감소 |

21,025,000 |

72,832,931 |

|

유형자산의 처분 |

24,054,502 |

29,832,373 |

|

무형자산의 처분 |

75,000,000 |

800,000 |

|

정부보조금의 수취 |

82,047,925 |

37,947,530 |

|

금융상품의 증가 |

(28,479,856,000) |

(12,379,210,531) |

|

대여금의 증가 |

(4,700,000,000) |

(613,750,190) |

|

임차보증금의 증가 |

(160,516,366) |

(53,487,921) |

|

유형자산의 취득 |

(13,619,331,281) |

(6,674,087,015) |

|

무형자산의 취득 |

(120,967,063) |

(37,240,000) |

|

관계기업투자주식의 취득 |

(2,846,932,200) |

|

|

당기손익-공정가치측정금융자산의 증가 |

(60,000,000) |

|

|

재무활동현금흐름 |

(22,341,355,604) |

(7,071,844,883) |

|

정부보조금의 수취 |

5,090,904 |

6,659,133 |

|

단기차입금의 증가 |

4,276,840,000 |

15,500,000,000 |

|

임대보증금의 증가 |

77,401,000 |

|

|

단기차입금의 상환 |

(15,749,580,000) |

(14,500,000,000) |

|

유동성장기차입금의 상환 |

(1,051,660,000) |

(6,671,502,625) |

|

장기차입금의 상환 |

(9,137,500,000) |

(666,640,000) |

|

리스부채의 상환 |

(761,947,508) |

(740,361,391) |

|

현금및현금성자산에 대한 환율변동효과 |

1,147,403,990 |

2,293,027,142 |

|

현금및현금성자산의순증가(감소) |

(20,431,520,360) |

(2,561,034,611) |

|

기초현금및현금성자산 |

170,532,361,522 |

131,960,647,862 |

|

기말현금및현금성자산 |

150,100,841,162 |

129,399,613,251 |

3. 연결재무제표 주석

| 제 26(당) 1분기 2024년 01월 01일부터 2024년 03월 31일까지 |

| 제 25(전) 1분기 2023년 01월 01일부터 2023년 03월 31일까지 |

| 주식회사 미코와 그 종속기업 |

1. 일반사항

1-1 지배기업의 개요

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 미코(이하 "지배기업")는 1999년 7월 16일 설립되어 2002년 1월 15일 한국거래소 코스닥시장에등록하였습니다. 지배기업은 반도체 부품 제조를 주요 사업으로 영위하고 있으며, 본사 및 공장은 경기도 안성시 대덕면 모산로 53에 위치하고 있습니다. 2013년 7월 8일자로 지배기업은 상호를 주식회사 코미코에서 주식회사 미코로 변경하였으며, 2013년 8월 12일에 주식회사 코미코를 설립하여 정밀 세정부문을 물적분할하고, 2020년 2월 1일에 주식회사 미코세라믹스를 설립하여 반도체 장비용 세라믹 부품 제조,판매부문을 물적분할하였으며, 2021년 1월 1일에 주식회사 미코파워를 설립하여 고체산화물 연료전지 사업부분을 물적분할하였습니다.

지배기업의 설립시 자본금은 5천만원이었으나 수차례의 증자를 거쳐 당분기말 현재 자본금은 16,708백만원이며, 주식의 분포상황은 다음과 같습니다.

| 주주 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 소유주식수(주) | 지분율(%) | 소유주식수(주) | 지분율(%) | |

| 전선규 | 5,043,528 | 15.09 | 5,043,528 | 15.09 |

| (주)에이아이앤엠넷(구, (주)미코네트웍스) | 913,770 | 2.73 | 913,770 | 2.73 |

| 노현영 | 583,947 | 1.75 | 583,947 | 1.75 |

| 기타임원 등 | 115,111 | 0.34 | 115,111 | 0.34 |

| 자기주식 | 1,920,681 | 5.75 | 1,920,681 | 5.75 |

| 기타 소액주주 | 24,839,741 | 74.34 | 24,839,741 | 74.34 |

| 합 계 | 33,416,778 | 100.00 | 33,416,778 | 100.00 |

1-2 종속기업의 개요

1) 종속기업의 내역

보고기간 종료일 현재 연결대상 종속기업(이하 "종속기업", 지배기업과 종속기업을 일괄하여 "연결기업")의 내역은 다음과 같습니다.

| 종속기업명 | 당분기말 지분율(%) | 전기말 지분율(%) | 소재지 | 결산월 | 업종 | ||

|---|---|---|---|---|---|---|---|

| 지배기업 | 종속기업 | 지배기업 | 종속기업 | ||||

| (주)코미코(주1) | 41.42 | - | 41.42 | - | 한국 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Technology, Inc.(주2) | - | 100.00 | - | 100.00 | 미국 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Hillsboro LLC(주2) | - | 100.00 | - | 100.00 | 미국 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Phoenix LLC(주2) | - | 100.00 | - | 100.00 | 미국 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Technology (Wuxi) Ltd.(주2) | - | 100.00 | - | 100.00 | 중국 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Equipment Parts Shenzhen Co.,Ltd.(주2) | - | 100.00 | - | 100.00 | 중국 | 12월 | LCD 관련 부품 재생업 |

| KoMiCo Technology Taiwan Ltd.(주2) | - | 100.00 | - | 100.00 | 대만 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| KoMiCo Technology Singapore Pte. Ltd.(주2) | - | 100.00 | - | 100.00 | 싱가폴 | 12월 | 반도체 관련 부품의 정밀 세정업 |

| (주)미코세라믹스(주3) | 7.66 | 47.84 | 7.66 | 47.84 | 한국 | 12월 | 반도체 관련 부품업 |

| (주)미코파워 | 82.22 | - | 82.22 | - | 한국 | 12월 | 고체산화물 연료전지 제조업 |

| (주)미코하이테크(주4) | 60.00 | - | 60.00 | - | 한국 | 12월 | 세라믹 공정장비 제작 |

| (주1) | 지배기업은 주요 관련활동에 대한 의결권을 보유하고 있으므로, 지배력을 가지고 있는 것으로 판단하였습니다. |

| (주2) | KoMiCo Technology, Inc. 등 7개 해외종속기업은 지배기업이 (주)코미코를 경유하여,KoMiCo Equipment Parts Shenzhen Co.,Ltd.는 KoMiCo Technology (Wuxi) Ltd.를 경유하여, KoMiCo Hillsboro LLC, KoMiCo Phoenix LLC는 KoMiCo Technology, Inc.를 경유하여 간접적으로 지배하고 있습니다. |

| (주3) | 전기 중 지배기업이 (주)코미코로 (주)미코세라믹스의 보통주 2,605,639주(47.84%)를 매각하여, 지배기업이 (주)코미코를 경유하여 간접적으로 지배하고 있습니다. |

| (주4) | 전기 중 인수하여 종속기업으로 편입되었습니다. |

2) 연결대상범위의 변동

당분기 및 전기 중 연결대상에서 편입되거나 제외된 기업과 그 내역은 다음과 같습니 다.

| 구 분 | 종속기업명 | 사유 |

|---|---|---|

| 전기 편입 | (주)미코하이테크 | 신규 취득 |

| 전기 제외 | MiCo IVD Holdings LLC | 지분 매각 |

| 전기 제외 | MiCo NTH Investment LLC | 지분 매각 |

| 전기 제외 | New Target Health, Inc. | 지분 매각 |

| 전기 제외 | Target Health LLC | 지분 매각 |

3) 종속기업의 요약재무정보

당분기말 및 당분기의 연결대상 종속기업의 요약재무정보(내부거래 제거 전)는 다음과 같습니다.

| (단위 : 천원) |

| 종속기업명 | 자산총계 | 부채총계 | 매출액 | 분기순이익 (손실) |

분기총포괄 이익(손실) |

|---|---|---|---|---|---|

| (주)코미코(주1) | 391,333,558 | 155,600,628 | 35,356,549 | 11,016,335 | 11,016,335 |

| KoMiCo Technology, Inc | 103,540,932 | 9,961,904 | 10,164,586 | 1,482,320 | 4,195,311 |

| KoMiCo Hillsboro LLC | 51,032,180 | 40,449,312 | 2,041,679 | (2,641,071) | (2,112,400) |

| KoMiCo Phoenix LLC | 671,511 | - | - | - | 28,619 |

| KoMiCo Technology (Wuxi) Ltd. | 57,197,550 | 17,695,156 | 11,294,678 | 1,145,694 | 2,084,263 |

| KoMiCo Equipment Parts Shenzhen Co.,Ltd. | 12,537,451 | 1,553,798 | 3,182,305 | 140,261 | 427,768 |

| KoMiCo Technology Taiwan Ltd. | 29,309,702 | 6,154,516 | 4,502,728 | (58,267) | 24,575 |

| KoMiCo Technology Signapore Pte. Ltd. | 4,181,867 | 12,634,761 | 2,017,619 | (204,930) | (559,165) |

| (주)미코세라믹스 | 256,175,535 | 98,047,176 | 57,868,592 | 19,288,781 | 19,288,781 |

| (주)미코파워 | 43,156,327 | 14,487,233 | 2,076,636 | (2,655,557) | (2,655,557) |

| (주)미코하이테크 | 28,254,160 | 22,633,429 | 1,559,624 | 156,119 | 156,119 |

| (단위 : 천원) |

| 종속기업명 | 영업활동 현금흐름 |

투자활동 현금흐름 |

재무활동 현금흐름 |

현금및현금성 자산의증감 |

|---|---|---|---|---|

| (주)코미코(주1) | 9,288,217 | (2,169) | 142,821 | 9,428,868 |

| KoMiCo Technology, Inc | (990,358) | (5,060,251) | (18,078) | (6,068,687) |

| KoMiCo Hillsboro LLC | (923,985) | (424,917) | 1,326,457 | (22,445) |

| KoMiCo Phoenix LLC | - | - | - | - |

| KoMiCo Technology (Wuxi) Ltd. | (451,255) | (490,790) | 276,840 | (665,205) |

| KoMiCo Equipment Parts Shenzhen Co.,Ltd. | 1,033,751 | (482,440) | (76,791) | 474,520 |

| KoMiCo Technology Taiwan Ltd. | 399,352 | (357,571) | (126,869) | (85,088) |

| KoMiCo Technology Signapore Pte. Ltd. | 29,952 | (432) | (202,314) | (172,795) |

| (주)미코세라믹스 | 12,270,837 | (10,410,811) | (20,823,552) | (18,963,526) |

| (주)미코파워 | 533,623 | (140,202) | (483,380) | (89,959) |

| (주)미코하이테크 | 6,394,846 | (79,820) | (69,862) | 6,245,163 |

| (주1) | 별도재무제표 기준입니다. |

전기말 및 전분기의 연결대상 종속기업의 요약재무정보(내부거래 제거 전)는 다음과 같습니다.

| (단위 : 천원) |

| 종속기업명 | 자산총계 | 부채총계 | 매출액 | 분기순이익 (손실) |

분기총포괄 이익(손실) |

|---|---|---|---|---|---|

| (주)코미코(주1) | 371,116,005 | 146,472,054 | 32,260,435 | 4,638,421 | 9,642,334 |

| KoMiCo Technology, Inc | 101,906,581 | 12,522,863 | 12,953,270 | 3,538,535 | 5,117,544 |

| KoMiCo Hillsboro LLC | 50,207,703 | 37,512,435 | 472,067 | (3,616,369) | (3,043,372) |

| KoMiCo Phoenix LLC | 642,892 | - | - | - | - |

| KoMiCo Technology (Wuxi) Ltd. | 49,609,737 | 12,191,606 | 9,238,705 | 1,377,632 | 2,917,014 |

| KoMiCo Equipment Parts Shenzhen Co.,Ltd. | 12,049,969 | 1,494,084 | 2,976,300 | 97,932 | 576,079 |

| KoMiCo Technology Taiwan Ltd. | 29,130,841 | 6,000,229 | 5,143,780 | 494,939 | 1,339,670 |

| KoMiCo Technology Signapore Pte. Ltd. | 4,299,419 | 12,193,149 | 1,672,516 | (439,123) | (626,455) |

| (주)미코세라믹스 | 250,980,595 | 106,693,891 | 33,328,089 | 8,629,162 | 8,629,162 |

| (주)미코파워 | 46,118,305 | 15,189,197 | - | (4,342,356) | (4,342,356) |

| MiCo IVD Holdings LLC(주2) | - | - | - | (968,173) | (106,101) |

| MiCo NTH Investment LLC(주1,2) | - | - | - | (101) | 273,639 |

| New Target Health, Inc.(주2) | - | - | 123,599 | (463,177) | (236,345) |

| Target Health LLC(주2) | - | - | 1,411,596 | (1,890,760) | (1,871,936) |

| (주)미코하이테크(주3) | 18,166,359 | 12,701,748 | - | - | - |

| (단위 : 천원) |

| 종속기업명 | 영업활동 현금흐름 |

투자활동 현금흐름 |

재무활동 현금흐름 |

현금및현금성 자산의증감 |

|---|---|---|---|---|

| (주)코미코(주1) | 15,212,292 | (5,047,852) | (9,974,708) | 189,732 |

| KoMiCo Technology, Inc | 3,010,780 | (11,709,588) | - | (8,698,808) |

| KoMiCo Hillsboro LLC | (2,105,392) | (126,742) | 3,823,298 | 1,591,164 |

| KoMiCo Phoenix LLC | - | - | - | - |

| KoMiCo Technology (Wuxi) Ltd. | 42,795 | (200,760) | (88,643) | (246,608) |

| KoMiCo Equipment Parts Shenzhen Co.,Ltd. | (334,910) | (213,977) | (70,254) | (619,141) |

| KoMiCo Technology Taiwan Ltd. | 2,050,740 | (206,746) | (150,615) | 1,693,379 |

| KoMiCo Technology Signapore Pte. Ltd. | 11,376 | 4,764 | (206,734) | (190,593) |

| (주)미코세라믹스 | 4,368,624 | 8,414,217 | (2,122,971) | 10,659,871 |

| (주)미코파워 | (3,635,436) | 911,470 | (357,993) | (3,081,958) |

| MiCo IVD Holdings LLC(주2) | (254,512) | - | - | (254,512) |

| MiCo NTH Investment LLC(주1,2) | (101) | - | - | (101) |

| New Target Health, Inc.(주2) | (444,782) | (1,716,840) | - | (2,161,622) |

| Target Health LLC(주2) | (1,820,542) | - | 1,700,610 | (119,932) |

| (주)미코하이테크(주3) | - | - | - | - |

| (주1) | 별도재무제표 기준입니다. |

| (주2) | 지배력 상실 시점 이전의 경영성과만을 연결범위에 포함하였습니다. |

| (주3) | 지배력 획득 시점 이후의 경영성과만을 연결범위에 포함하였습니다. |

2. 재무제표의 작성기준 및 중요한 회계정책의 변경

2-1 재무제표 작성기준

연결기업의 재무제표는 '주식회사 등의 외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준 기업회계기준서 제1034호에 따라 작성되었습니다.

중간요약재무제표는 연차재무제표에 기재할 것으로 요구되는 모든 정보 및 주석사항을 포함하고 있지 아니하므로, 2023년 12월 31일로 종료되는 회계기간에 대한 연차재무제표의 정보도 함께 참고하여야 합니다.

2-2 제ㆍ개정된 기준서의 적용

중간요약재무제표를 작성하기 위하여 채택한 중요한 회계정책은 다음의 2024년 1월1일부터 적용되는 기준서를 제외하고는 2023년 12월 31일로 종료되는 회계기간에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다. 연결기업은 공표되었으나시행되지 않은 기준서, 해석서, 개정사항을 조기적용한 바 없습니다.

여러 개정사항과 해석서가 2024년부터 최초 적용되며, 연결기업의 중간요약재무제표에 미치는 영향은 없습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동ㆍ비유동 분류

기업회계기준서 제1001호 문단 69~76에 대한 개정사항은 부채의 유동ㆍ비유동 분류에 대한 다음의 요구사항을 명확히 합니다.

ㆍ결제를 연기할 수 있는 권리의 의미

ㆍ연기할 수 있는 권리가 보고기간종료일 현재 존재해야 함

ㆍ기업이 연기할 수 있는 권리를 행사할 가능성은 유동성 분류에 영향을 미치지 않음

ㆍ전환가능부채의 내재파생상품 자체가 지분상품일 경우에만 부채의 조건이 유동성 분류에 영향을 미치지 않음

ㆍ차입 약정으로 인해 발생한 부채의 결제를 연기할 수 있는 기업의 권리가 보고기간 후 12개월 이내에 약정사항을 준수하는지 여부에 좌우될 때, 기업이 그 부채를 비 유동으로 분류하는 경우가 있을 수 있음

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하며 소급 적용이 가능합니다. 연결기업은 현재 이 개정사항을 2023년 조기적용하였습니다.(주석 17 참조)

(2) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 발생하는 리스부채

기업회계기준서 제1116호 '리스' 개정사항은 판매자-리스이용자가 판매후리스 거래에서 생기는 리스부채 측정 시, 계속 보유하는 사용권에 대해서는 어떠한 차손익금액도 인식 하지 않는다는 요구사항을 명확히 하였습니다.

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하며 기업회계 기준서 제1116호의 최초 적용일 후에 체결된 판매후리스 거래에 소급하여 적용합니다.

이 개정사항은 중간요약재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품:공시' 개정 - 공급 자금융약정

공급자금융약정의 특징을 기술하고 그러한 약정에 대한 추가 공시를 요구하는 기업회계 기준서 제1007호 '현금흐름표', 제1107호 '금융상품: 공시'가 개정되었습니다. 이 개정사항은 공급자금융약정이 기업의 부채와 현금흐름 및 유동성위험에 미치는 영향을 재무제표 이용자가 이해할 수 있도록 도움을 주기 위한 것입니다.

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용되며, 조기적용이 허용되고 그 사실은 공시되어야 합니다.

이 개정사항은 중간요약재무제표에 미치는 중요한 영향은 없습니다.

2-3 중요한 판단과 추정

중간요약재무제표를 작성함에 있어, 경영진은 회계정책 적용과 자산ㆍ부채 및 수 익ㆍ비용에 영향을 미치는 판단, 추정 및 가정을 해야 합니다. 실제 경과는 이러한 추정치와 다를 수 있습니다. 중간요약재무제표 작성을 위해 회계정책의 적용과 추정 불확실성의 주요 원천에 대해 경영진이 내린 중요한 판단은 2023년 12월 31일로 종료하는 회계연도에 대한 연차재무제표와 동일합니다.

3. 금융상품의 범주별 내역

3-1 보고기간 종료일 현재 금융자산의 범주별 분류 내역은 다음과 같습니다.

| <당분기말> | (단위 : 천원) |

| 과 목 | 당기손익- 공정가치측정 금융자산 |

기타포괄손익- 공정가치측정 금융자산 |

상각후원가측정 금융자산 |

합 계 |

|---|---|---|---|---|

| 유동자산 | ||||

| 매출채권및기타채권 | - | - | 123,007,104 | 123,007,104 |

| 기타유동금융자산 | - | - | 39,668,700 | 39,668,700 |

| 소 계 | - | - | 162,675,804 | 162,675,804 |

| 비유동자산 | ||||

| 장기매출채권및기타채권 | - | - | 8,376,433 | 8,376,433 |

| 기타비유동금융자산 | 49,867,186 | 1,055 | - | 49,868,241 |

| 소 계 | 49,867,186 | 1,055 | 8,376,433 | 58,244,674 |

| 합 계 | 49,867,186 | 1,055 | 171,052,237 | 220,920,478 |

상기 금액은 재무상태표의 유동자산과 비유동자산에 포함된 금융자산의 합계입니다.

| <전기말> | (단위 : 천원) |

| 과 목 | 당기손익- 공정가치측정 금융자산 |

기타포괄손익- 공정가치측정 금융자산 |

상각후원가측정 금융자산 |

합 계 |

|---|---|---|---|---|

| 유동자산 | ||||

| 매출채권및기타채권 | - | - | 103,141,234 | 103,141,234 |

| 기타유동금융자산 | - | - | 35,627,840 | 35,627,840 |

| 소 계 | - | - | 138,769,074 | 138,769,074 |

| 비유동자산 | ||||

| 장기매출채권및기타채권 | - | - | 6,510,496 | 6,510,496 |

| 기타비유동금융자산 | 49,805,124 | 1,055 | - | 49,806,179 |

| 소 계 | 49,805,124 | 1,055 | 6,510,496 | 56,316,675 |

| 합 계 | 49,805,124 | 1,055 | 145,279,570 | 195,085,749 |

상기 금액은 재무상태표의 유동자산과 비유동자산에 포함된 금융자산의 합계입니다.

3-2 보고기간 종료일 현재 금융부채의 범주별 분류 내역은 다음과 같습니다.

| <당분기말> | (단위 : 천원) |

| 과 목 |

당기손익-공정가치 |

상각후원가 |

합 계 |

|---|---|---|---|

| 유동부채 | |||

| 매입채무및기타채무 | - | 42,108,797 | 42,108,797 |

| 단기차입금 | - | 119,555,210 | 119,555,210 |