|

|

대표이사등의확인서명 |

분 기 보 고 서

(제 26 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한국정보인증(주) |

| 대 표 이 사 : | 조 태 묵 |

| 본 점 소 재 지 : | 경기도 성남시 수정구 금토로 69, 6층 (금토동, 다우디지털스퀘어) |

| (전 화) 02-360-3013 | |

| (홈페이지) http://www.kica.co.kr | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 김 민 재 |

| (전 화) 02-360-3013 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명 |

I. 회사의 개요

1. 회사의 개요

가-1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 4 | 1 | - | 5 | - |

| 합계 | 5 | 1 | - | 6 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)애드이피션시 | 신규취득 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 한국정보인증 주식회사이고 영문명은 KICA (KOREA INFORMATION CERTIFICATE AUTHORITY, INC.)입니다.

다. 설립일자 및 존속기간

1999년 7월 2일에 설립되었으며, 제출일 현재 존속기간은 24년 10개월 입니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 경기도 성남시 수정구 금토로 69, 6층 (금토동, 다우디지털스퀘어)

전화번호 : 02-360-3013

홈페이지 : http://www.kica.co.kr

마. 회사사업 영위의 근거가 되는 법률

전자서명법 및 그 법률에 근거한 고시 및 규정 : 전자문서의 안전성과 신뢰성을 확보하고 전자서명에 관한 기본적인 사항을 정해놓은 법으로서, 전자서명의 효력, 인증기관의 지정, 인증기관의 업무수행, 인증서의 발급 및 효력의 소멸 등을 정해놓은 인증체계 기본법

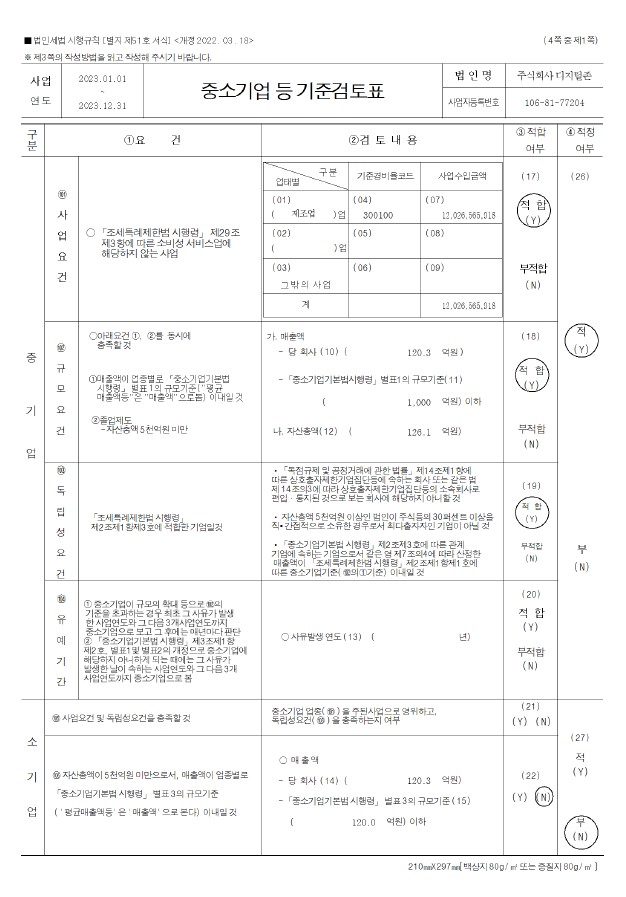

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 대한민국에 대리인이 있는 경우

- 해당사항 없음

아. 주요 사업의 내용 및 향후 추진하려는 신규사업

[지배회사에 관한 사항]

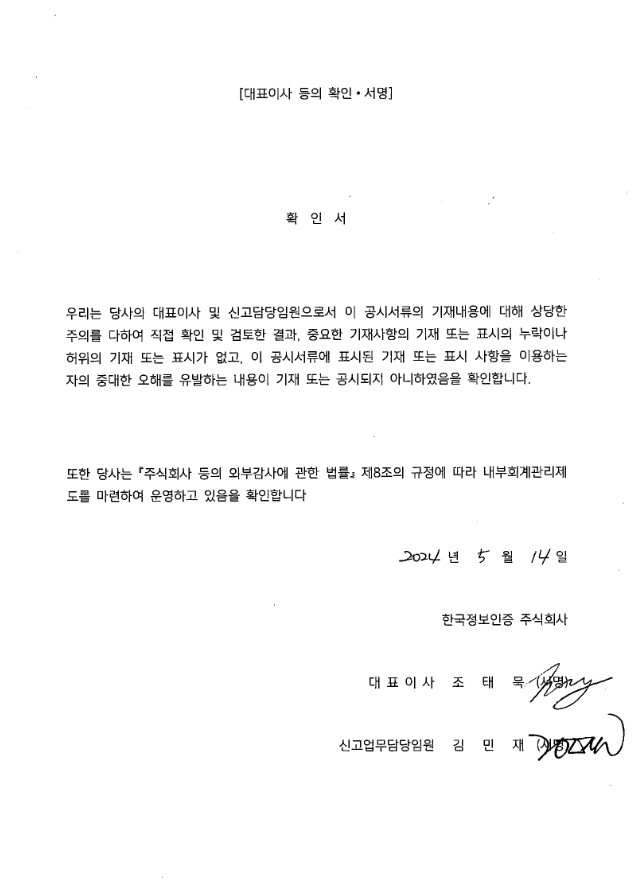

당사는 국내 최초의 인증기관으로서 인증서의 발급, PKI 솔루션 개발 및 판매, SSL(웹보안서버) 판매, 바이오인증서비스 등을 영위하고 있습니다. 당사는 OTP(One Time Password: 일회용 비밀번호)제품을 주사업으로 영위 하고 있는 ㈜미래테크놀로지와 '21.09.15일부로 합병을 완료했으며 이를 통해 다양한 인증서비스를 제공하는 통합보안인증 기업으로서의 경쟁력을 강화해 나가고 있습니다. 회사가 영위하는 목적사업은 다음과 같습니다.

| 목 적 사 업 | 비 고 |

|---|---|

| 1. 전자문서 및 전자상거래를 위한 제반 전자인증 | - |

| 2. 전자상거래 관련 정보제공 | |

| 3. 정보보안, 전자거래, 인터넷통신망에 관한 기술 개발 및 제공 | |

| 4. 정보보안시스템, 전자거래시스템, 인터넷 통신망장비의 개발, 제조, 판매 및 공급 | |

| 5. 전자문서 인증 관련 시설 임대 | |

| 6. 부동산 임대업 | |

| 7. 컴퓨터 및 주변기기 판매업 | |

| 8. 컴퓨터 프로그램 개발 및 유지보수업 | |

| 9. 전자부품 무역업 | |

| 10. 전자부품 제조업 | |

| 11. 통신판매업 | |

| 12. 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스 | |

| 13. 블록체인 기반 암호화 자산매매 및 중개업 | |

| 14. 소프트웨어 개발, 데이터베이스 구축, 유지보수업 | |

| 15. 소프트웨어 개발, 판매업 | |

| 16. 컴퓨터시스템 개발, 판매업 | |

| 17. 데이터베이스 및 온라인 정보 제공업 | |

| 18. 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업 | |

| 19. 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업 | |

| 20. 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업 | |

| 21. 유무선 디지털 콘텐즈의 제작 및 신디케이신디케이션 사업 | |

| 22. 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업 | |

| 23. 무인증명자동발급기 제조, 판매업 | |

| 24. 정보통신기기 제조, 판매업 | |

| 25. 인터넷 홈쇼핑몰 및 전자상거래업 | |

| 26. 인터넷 통신 판매업 | |

| 27. 부가 통신업 | |

| 28. 무역업(위 각호 관련 사업) | |

| 29. 위 각호의 사업과 직,간접으로 관련되거나 부대되는 사업 |

주) 상세한 내용은 본 보고서의 "Ⅱ. 사업의 내용" 을 참조하시기 바랍니다.

[종속회사에 관한 사항]

주요종속회사 - (주)와이즈버즈

(주)와이즈버즈는 RTB 매체 (페이스북, 구글 등)를 기반으로 온라인 광고 대행, 모바일 광고의 기획, 공급효과분석 및 관련 소프트웨어 개발을 주요사업으로 영위하고 있으며, 회사가 영위하는 목적사업은 다음과 같습니다.

| 목 적 사 업 | 비 고 |

| 1. 온라인 컨설팅 | - |

| 2. 인터넷 마케팅 | |

| 3. 인터넷 광고 대행 | |

| 4. 소프트웨어 개발 및 공급업 | |

| 5. 통신판매업 | |

| 6. 부동산 임대 및 매매업 | |

| 7. 부동산 관련 서비스업 | |

| 8. 부동산 관리, 개발 및 공급업 | |

| 9. 위 각호에 부대되는 사업일체 |

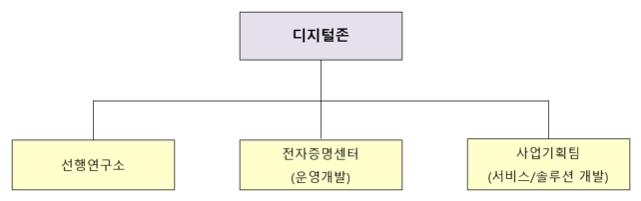

종속회사 - (주)디지털존

(주)디지털존은 대학, 병원, 공공, 금융, 기업 등 각 분야에서 인터넷 증명발급시스템 구축.운영, 전자문서 위변조 방지, 문서보안 등을 주요사업으로 영위하고 있으며, 회사가 영위하는 목적사업은 다음과 같습니다.

| 목 적 사 업 | 비 고 |

|---|---|

| 1. 소프트웨어 개발, 데이터베이스 구축, 유지보수업 | - |

| 2. 소프트웨어 개발, 판매업 | |

| 3. 컴퓨터시스템 개발, 판매업 | |

| 4. 데이터베이스 및 온라인 정보 제공업 | |

| 5. 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업 | |

| 6. 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업 | |

| 7. 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업 | |

| 8. 유무선 디지털 콘텐즈의 제작 및 신디케이신디케이션 사업 | |

| 9. 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업 | |

| 10. 무인증명자동발급기 제조, 판매업 | |

| 11. 정보통신기기 제조, 판매업 | |

| 12. 인터넷 홈쇼핑몰 및 전자상거래업 | |

| 13. 인터넷 통신 판매업 | |

| 14. 부가 통신업 | |

| 15. 무역업(위 각호 관련 사업) | |

| 16. 부동산 개발, 임대업 | |

| 17. 위 각 호에 관련되 부대사업 일체 |

주) 상세한 내용은 본 보고서의 "Ⅱ. 사업의 내용" 을 참조하시기 바랍니다.

자. 신용평가에 관한 사항

1) 신용등급

| 평가기준일 | 평가기관 | 신용등급 | 현금흐름등급 | 등급평가일 | 등급유효기간 |

|---|---|---|---|---|---|

| 2023/12/31 | 이크레더블 | AA | A | 2024/04/24 | 2025/04/23 |

| 2022/12/31 | 이크레더블 | AA | A | 2023/04/13 | 2024/04/12 |

| 2021/12/31 | 이크레더블 | AA | A | 2022/04/11 | 2023/04/10 |

| 2020/12/31 | 이크레더블 | AA | A | 2021/04/09 | 2022/04/08 |

| 2019/12/31 | 이크레더블 | AA | A | 2020/04/10 | 2021/04/09 |

| 2018/12/31 | 이크레더블 | AA- | A | 2019/04/15 | 2020/04/14 |

| 2017/12/31 | 이크레더블 | AA- | A | 2018/04/19 | 2019/04/18 |

| 2016/12/31 | 이크레더블 | AA- | A | 2017/04/27 | 2018/04/26 |

| 2015/12/31 | 이크레더블 | AA- | A | 2016/05/09 | 2017/05/08 |

| 2014/12/31 | 이크레더블 | AA- | A | 2015/05/21 | 2016/05/20 |

| 2013/12/31 | 이크레더블 | AA- | A | 2014/05/26 | 2015/05/25 |

| 2012/12/31 | 이크레더블 | AA- | A | 2013/05/16 | 2014/05/15 |

| 2011/12/31 | 이크레더블 | A+ | A | 2012/04/24 | 2013/04/23 |

| 2010/12/31 | 이크레더블 | A+ | A | 2011/04/27 | 2012/04/26 |

2) 신용등급체계와 해당 신용등급에 부여된 의미

| 신용등급 | 등급정의 | |

|---|---|---|

| AAA | AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | AA+ | 채무이행 능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음. |

| AA | ||

| AA- | ||

| A | A+ | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| A | ||

| A- | ||

| BBB | BBB+ | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음. |

| BBB | ||

| BBB- | ||

| BB | BB+ | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음. |

| BB | ||

| BB- | ||

| B | B+ | 채무이행 능력이 있으나, 장래의 경제 환경 악화 시 채무불이행 가능성이 있어 그 안정성면에서 투기적임. |

| B | ||

| B- | ||

| CCC | CCC+ | 현재 시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CCC | ||

| CCC- | ||

| CC | CC | 채무불이행이 발생할 가능성이 높음. |

| C | C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | D | 현재 채무불이행 상태에 있음. |

차.「상법」제290조에 따른 변태설립사항

- 해당사항 없음

카. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2014년 02월 04일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 일자 | 변경전 소재지 | 변경후 소재지 |

|---|---|---|

| 2008.03.14 | 서울시 중구 중림동 441 한국경제신문빌딩 9층 |

서울시 마포구 상암동 1605 누리꿈스퀘어 비즈니스타워16층 |

| 2014.03.10 | 서울시 마포구 상암동 1605 누리꿈스퀘어 비즈니스타워16층 |

경기도 성남시 분당구 판교로 242 판교디지털센터(PDC) C동 5층 |

| 2024.02.16 | 경기도 성남시 분당구 판교로 242 판교디지털센터(PDC) C동 5층 |

경기도 성남시 수정구 금토로 69, 6층 (금토동, 다우디지털스퀘어) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2016.01.04 | - | - 대표이사 김상준 | - | - 대표이사 고성학(사임) |

| 2016.03.24 | 정기주총 | - 감사 최병용 - 사내이사 임인혁 |

- 사외이사 김광원 - 사외이사 이원경 |

- 사내이사 고성학(임기만료 퇴임) - 감사 신양호(임기만료 퇴임) |

| 2017.03.24 | 정기주총 | - 사외이사 김희상 - 사외이사 배경율 - 감사 홍경식 |

- 기타비상무이사 김영표 - 기타비상무이사 박건원 - 기타비상무이사 홍석진 - 사외이사 이태희 |

- 사외이사 김광원(임기만료 퇴임) - 사외이사 이원경(임기만료 퇴임) - 감사 최병용(사임) |

| 2018.03.22 | 정기주총 | - 사외이사 김동현 | - 사내이사 김상준 - 기타비상무이사 강승원 |

- 사외이사 이태희(임기만료 퇴임) |

| 2018.03.22 | - | - | - 대표이사 김상준 | - |

| 2018.09.19 | 임시주총 | - 기타비상무이사 김신겸 | - | - 기타비상무이사 김영표(사임) |

| 2018.11.30 | - | - | - | - 사외이사 김동현(사임) |

| 2019.03.25 | 정기주총 | - | - 사내이사 임인혁 - 사외이사 김희상 - 사외이사 배경율 |

- |

| 2020.03.24 | 정기주총 | - 기타비상무이사 고희권 - 사외이사 김성수 - 사외이사 이종재 |

- 기타비상무이사 박건원 | - 기타비상무이사 홍석진(임기만료 퇴임) - 사외이사 김희상(임기만료 퇴임) - 사외이사 배경율(임기만료 퇴임) |

| 2021.03.24 | 정기주총 | - 기타비상무이사 조상원 - 상근감사 김일호 |

- 사내이사 김상준 | - 기타비상무이사 고희권(사임) - 사내이사 임인혁(사임) - 감사 홍경식(임기만료 퇴임) |

| 2021.03.24 | - | - | - 대표이사 김상준 | - |

| 2021.09.15 | 임시주총 | - 사내이사 임수익 - 사내이사 김재중 - 사외이사 정동철 |

- | - 기타비상무이사 박건원(사임) |

| 2021.09.19 | - | - | - | - 기타비상무이사 김신겸(임기만료 퇴임) |

| 2021.11.03 | 임시주총 | - 기타비상무이사 고창휴 | - | - |

| 2022.03.24 | 정기주총 | - | - 사외이사 김성수 - 사외이사 이종재 |

- |

| 2023.03.23 | 정기주총 | - 사외이사 진동수 | - 사외이사 정동철 | - 사외이사 김성수(임기만료 퇴임) - 사외이사 이종재(임기만료 퇴임) |

| 2023.12.31 | - | - | - | - 사내이사 임수익(사임) |

| 2024.03.27 | 정기주총 | - 사내이사 조태묵 - 사내이사 김민재 |

- 사내이사 김재중 - 사외이사 정동철 - 상근감사 김일호 |

- 대표이사 김상준(사임) - 기타비상무이사 조상원(임기만료 퇴임) |

| 2024.03.27 | - | - 대표이사 조태묵 | - | - |

주) 상기 대표이사 선임은 주주총회가 아닌 동일 개최되는 이사회를 통해 선임되었습니다.

다. 최대주주의 변동

| 일자 | 변경 전 | 변경 후 | 비고 |

|---|---|---|---|

| 1999.07.02 | - | (주)다우기술 한국방송통신전파진흥원 삼성에스디에스(주) 에스케이텔레콤(주) 엘지전자(주) (주)케이티 (주)일진홀딩스 한국정보통신(주) 한화손해보험(주) |

설립 |

| 2008.03.28 | (주)다우기술 한국방송통신전파진흥원 삼성에스디에스(주) 에스케이텔레콤(주) 엘지전자(주) (주)케이티 (주)일진홀딩스 한국정보통신(주) 한화손해보험(주) |

에스케이텔레콤(주) 에스케이브로드밴드(주) |

에스케이텔레콤(주)의 에스케이브로드밴드(주) 인수 |

| 2010.10.12 | 에스케이텔레콤(주) 에스케이브로드밴드(주) |

(주)다우기술 | 주식 양수도 |

라. 상호의 변경

당사는 설립이후 상호의 변경이 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없음

바. 회사가 합병등을 한 경우 그 내용

당사는 매출 포트폴리오를 확대하고 사업 부문의 일괄 체계를 구축해 불필요한 자원낭비를 줄이고 인적/물적 자원을 효율적으로 활용하기 위하여 2021년 9월 15일을 합병기일로 하여 계열회사인 (주)미래테크놀로지를 흡수합병하였습니다.

| 구분 | 내용 | |

|---|---|---|

| 합병기일 | 2021.09.15 | |

| 거래상대방 법인내역 |

회사명 | 주식회사 미래테크놀로지 |

| 대표이사 | 임수익 | |

| 본점소재지 | 서울특별시 구로구 디지털로 26길 123 지플러스코오롱디지털타워 907호 |

|

| 법인구분 | 코스닥시장 상장법인 | |

| 합병배경 | 양사 모두 정보보안관련 서비스 및 제품을 주요사업으로 영위하는 회사로서 존속회사인 한국정보인증(주)는 전자서명 인증서비스인 공동인증서와 PKI솔루션을 주요사업으로 영위하는 IT 보안 서비스 업체이며, 합병으로 인한 시너지 효과의 극대화를 통해 경쟁력 강화 및 경영의 효율성 제고를 실현하여 지속적으로 성장하기 위하여 합병하기로 함 | |

| 법적형태 및 거래내용 | 한국정보인증(주)가 (주)미래테크놀로지를 흡수합병하여, 한국정보인증(주)는 존속하고, (주)미래테크놀로지는 소멸합니다. 합병 후 회사의 상호는 한국정보인증 주식회사로 변경 | |

- 주요일정

| 구분 | 일자 | |

|---|---|---|

| 이사회 결의일 | 2021년 06월 28일 | |

| 계약일 | 2021년 06월 28일 | |

| 주주총회를 위한 주주확정일 | 2021년 07월 19일 | |

| 승인을 위한 주주총회일 | 2021년 08월 13일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | 2021년 08월 13일 |

| 종료일 | 2021년 09월 02일 | |

| (주식매수청구가격-회사제시) | 한국정보인증(주) 보통주식: 8,069원 (주)미래테크놀로지 보통주식: 13,070원 |

|

| 주주확정기준일 지정 주주총회 소집 통지 및 공고일 합병반대의사 통지 접수기간 채권자 이의제출 공고일 채권자 이의제출 기간 합병기일 합병종료보고 공고일 합병등기 예정일(해산등기 예정일) 합병신주 상장 예정일 |

2021년 06월 28일 2021년 07월 29일 2021년 07월 29일 ~ 2021년 08월 12일 2021년 08월 13일 2021년 08월 13일 ~ 2021년 09월 14일 2021년 09월 15일 2021년 09월 15일 2021년 09월 16일 2021년 10월 05일 |

|

- 평가 및 신주배정 등

| (단위 : 원, 주) |

| 비율 또는 가액 | 한국정보인증(주) : (주)미래테크놀로지 = 1 : 1.7336545 | ||||

| 외부평가기관 | 해당사항 없습니다. (합병 당사법인인 한국정보인증(주)는 코스닥시장 주권상장법인이며,(주)미래테크놀로지 역시 코스닥시장 주권상장법인으로서, 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 의거하여 합병가액을 산정한 후, 이를 기초로 합병비율을 산출하였습니다.) |

||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 10,611,331 | 500 | 8,188 | 86,885,578,228 | |

| 지급 교부금 등 | 한국정보인증(주)가 (주)미래테크놀로지를 흡수합병함에 있어 피합병회사인 (주)미래테크놀로지의 주주에게 합병비율에 따른 합병주식의 교부와 단주 매각 대금 지급 외에는 별도의 합병 교부금 지급은 없습니다. | ||||

- 외부평가에 관한 사항

본 합병은 주권상장법인 간의 합병으로 「자본시장 및 금융투자업에 관한 법률」 제165조의4 및 동법 시행령 제176조의5 제1항 제1호에 의거하여 합병가액을 산정한 후, 이를 기초로 합병비율을 산출하였으므로, 외부 평가기관의 평가는 받지 않았습니다.

- 합병등 전후의 재무사항 비교표

합병 전 한국정보인증(주)의 2020년 연결기준 매출액은 45,712백만원, 영업이익은

10,421백만원이며, 같은 기간 (주)미래테크놀로지의 연결기준 매출액은 30,578백만원, 영업이익은 1,043백만원입니다. 당사는 합병 관련 외부평가 미진행으로 예측치 및 추정치 산출이 불가하여, 합병 전후의 재무사항 비교표를 작성하지 않았습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일자 | 내용 |

|---|---|

| 1999년 07월 | 한국정보인증(주) 설립, SignGATE 정보인증센터 준공 |

| 2000년 02월 | 정보통신부로부터 제1호 국가공인인증기관 지정 |

| 2000년 04월 | 공인인증서 상용서비스 개시 |

| 2001년 12월 | 우체국 인터넷뱅킹 공인인증서 발급 실시 |

| 2002년 05월 | 국세청 공인인증서 등록대행 계약 체결 |

| 2003년 12월 | SC제일은행 공인인증서 등록대행기관 계약 체결 |

| 2003년 12월 | 제2회 정보보호대상 특별상 수상 |

| 2004년 10월 | 정보보호관리체계(ISMS 04-004)인증 취득 |

| 2004년 12월 | 조달청, G2B 무선 전자입찰 시스템 구축 |

| 2004년 12월 | 정보통신부 장관 표창 수상 |

| 2005년 09월 | 관세청 인터넷 통관 시스템 XML 전자문서 유통 및 PKI 보안 구축 |

| 2006년 09월 | 외환은행, 중소기업은행, 우리은행 공인인증서 등록대행기관 계약 체결 |

| 2007년 06월 | 보건복지부 건강보험관리공단 공인인증서 등록대행 계약 |

| 2007년 09월 | KOICA 파나마 전자정부 PKI 구축 사업 수주 |

| 2007년 11월 | 대한민국 제1호 디지털 콘텐츠 거래인증기관 지정 |

| 2008년 05월 | 한국정보사회진흥원 공인인증업무 양수 |

| 2008년 11월 | 에스지서비스주식회사 설립 |

| 2008년 12월 | 정보보호대상 인터넷부문 우수상 수상(KISA) |

| 2009년 03월 | 우정사업본부(전국 우체국 2000여 지점)RA계약 체결 |

| 2009년 05월 | 중소기업청 이노비즈 인증 취득 |

| 2010년 01월 | 공공기관 인터넷 전화 기기인증 서비스 |

| 2010년 07월 | 대표이사 변경(김인식->고성학) |

| 2011년 02월 | 다우키움그룹 계열사 편입 |

| 2011년 12월 | KICA WebSign 제품 출시/에콰도르 전자통관시스템 구축사업 |

| 2012년 12월 | 공인전자문서중계사업자 지정(지식경제부) |

| 2013년 01월 | 케냐 PKI센터 구축계약 체결, 코모도와 SSL인증서 총판계약 체결 |

| 2013년 02월 | 르완다 정보보안 구축사업 착수 |

| 2013년 03월 | 대한한의사협회와 전자서명 시점확인 서비스에 대한 MOU 체결 |

| 2013년 11월 | 케냐 공인인증시스템 구축 완료 |

| 2013년 11월 | 2013 대한민국IT Innovation 대상 미래창조과학부 장관표창 |

| 2013년 12월 | 국민건강보험공단 공인인증서 등록대행 재계약 |

| 2014년 02월 | 코스닥 상장 |

| 2014년 03월 | 본사 판교 이전 |

| 2014년 06월 | 생생코스닥 서비스부분 최우수상 |

| 2014년 06월 | 케냐PKI센터 성공적 구축 개소 |

| 2014년 10월 | 시큐어 코리아 2014 공공부문 대상 수상 |

| 2015년 03월 | FIDO 얼라이언스 가입 |

| 2015년 04월 | 삼성 SDS와 FIDO 기반 지문인증 공동 사업 계약 체결 |

| 2015년 04월 | 인도네시아 전자정부 구축 프로젝트 추진 |

| 2015년 07월 | 미국 바이오인증솔루션기업 낙낙랩스(NOK NOK LABS)에 지분 투자 |

| 2015년 08월 | 삼성페이 지문인증서비스 오픈 |

| 2015년 09월 | 카메룬 전자조달시스템 구축 완료 |

| 2016년 01월 | 대표이사 변경(고성학 -> 김상준) |

| 2016년 04월 |

KB국민, 신한, NH농협, IBK기업은행에 삼성페이 바이오인증서비스 확대 적용 |

| 2016년 05월 | 자율주행 차량 위한 보안 기술 개발 국책 사업 선정 |

| 2016년 08월 | 우리은행과 협업 '생체기반 공인인증서' 서비스 제공 |

| 2016년 09월 | 차세대 ITS 분야 기기 전자인증체계 구축 및 운영방안 연구과제 수행 |

| 2017년 02월 | 우리은행 아이폰 사용자에 지문인증 서비스 제공 |

| 2017년 06월 | LG페이 지문기반 생체인증서비스 제공 |

| 2017년 10월 | 차세대 지능형교통시스템 "C-ITS 보안시스템" 주관사업자 선정 |

| 2018년 01월 | 클라우드 생체인증 서비스 오픈 |

| 2018년 04월 | 블록체인기반 전자서명 서비스 오픈 |

| 2018년 12월 | 한국정보인증 베트남 법인 설립 |

| 2019년 02월 | 국민건강보험공단 바이오 공인인증서비스 제공 |

| 2019년 06월 | 아톤과보안 솔루션 사업 MOU 체결 |

| 2019년 07월 | 지부티정부 시스템 공인인증 인프라 구축 계약 체결 |

| 2019년 09월 | 베트남 미디어방송업체 Manny JointStock Company 지분 투자 |

| 2019년 10월 | 싸인오케이, 2019 대한민국 ICT Innovation Awards 과학기술정보통신부 장관 표창 |

| 2019년 12월 | 싸인오케이, 2019 전자문서 산업인의날 한국인터넷진흥원(KISA) 원장상 |

| 2019년 12월 | 싸인오케이, 고객이 가장 추천하는 브랜드부문대상 수상 |

| 2020년 01월 | 키움증권 '영웅문S' 간편인증 서비스 제공 |

| 2020년 03월 | 한국정보인증-삼성전자 '모바일 운전면허 확인 서비스' ICT 규제 샌드박스 임시허가 획득 |

| 2020년 06월 | V2X 보안인증체계 법제도 추진방안 연구과제 주관사업자 선정 |

| 2020년 12월 | 행정안전부 주관 '공공분야 전자서명 확대 도입을 위한 시범사업자' 선정 |

| 2020년 12월 | 방송통신위원회로부터 본인확인기관 지정 |

| 2021년 07월 | SK텔레콤과 PASS 인증서 발급 시스템 구축에 관한 공동협력 체결 |

| 2021년 09월 | (주)미래테크놀로지와의 합병 |

| 2021년 11월 | 개인정보보호위원회 '결합전문기관 지정' 선정 |

| 2021년 12월 | 싸인오케이, 과학기술정보통신부 장관상 수상 |

| 2022년 12월 | 가상자산수탁서비스 운영 (주)한국디지털자산수탁 투자 |

| 2022년 01월 | 싸인오케이, 고객이 가장 추천하는 브랜드부문대상 수상 |

| 2022년 02월 | 국민은행 토큰형OTP, 카드형OTP 연단가 구매계약 |

| 2022년 02월 | 블록체인 지갑사업 '브로또월렛'운영 (주)로똔다 투자 |

| 2022년 04월 | 한국정보인증-SK쉴더스 제1금융권 양자OTP 적용 |

| 2022년 05월 | 크립토투자 및 자산관리서비스 '샌드뱅크'운영 (주)디에이그라운드 투자 |

| 2022년 09월 | 블록체인기술기업 (주)페어스퀘어랩 투자 |

| 2023년 04월 | 한국거래소 코스닥시장 우량기업부 변경 |

| 2023년 05월 | 국내 최초 SaaS형 2차 인증 '싸인플러스' 출시 |

| 2023년 08월 | 전자증명 및 전자문서기업 (주)디지털존 지분인수 |

| 2023년 08월 | NFT 도메인서비스 'WEB3ID' 출시 |

자. 자회사의 연혁

| 회사명 | 상호의 변경 | 화의, 회사정리절차 등에 관한 사항 |

합병 등에 관한 사항 |

회사의 업종 또는 주된 사업의 변화 |

그 밖에 경영활동과 관련된 중요한 사항의 발생 내용 |

|---|---|---|---|---|---|

| (주)와이즈버즈 | 2020년 07월 엔에이치기업인수목적12호(주) → (주)와이즈버즈 | - | 주1) 하단 표 참조 | - | 주2) 하단 표 참조 |

| (주)디지털존 | 1999년 12월 (주)구백시스템 → (주)디지털존 | - | 주3) 하단 표 참조 | 주4) 하단 표 참조 | 주5) 하단 표 참조 |

| 에스지서비스(주) | - | - | - | - | 2008년 11월 에스지서비스 주식회사 설립 2012년 05월 신규고객 콜마케팅 강화를 위한 사무실 확장 2012년 09월 신규 콜시스템(CISCO IPCC) 구축 2014년 05월 코아게이트가 보유한 종속회사 지분 49% 인수(인수 후 지분율 100%) 2016년 07월 에스지서비스주식회사 이전(마포구 서교동 → 마포구 염리동) |

| 다우키움이노베이션 (구. 다우사인 베트남) |

2019년 09월 다우사인 베트남 → 다우키움이노베이션 | - | - | - | 2018년 12월 베트남 법인 설립 2021년 03월 자본금 증자 2021년 07월 법인장 변경(안기범 → 이재준) |

| WISEBIRDS JAPAN INC | - | - | - | - | 2023년 06월 회사 설립 (자본금 100만엔) 2023년 08월 최대주주 변동 (박건수→(주)와이즈버즈) 2023년 08월 유상 증자 (자본금 3,000만엔) |

| (주)애드이피션시 | - | - | - | - | 주6) 하단 표 참조 |

주1) (주)와이즈버즈 - 합병 등에 관한 사항

1) 엔에이치기업인수목적12호(주)와 (주)와이즈버즈 합병

당사는 엔에이치기업인수목적12호(주)와 2020년 01월 30일 합병계약(최초)을 체결하였으며, 2020년 07월 22일(합병등기일) 합병 및 상호변경 등기를 완료하였습니다.

| 구분 | 내용 |

| 합병 방법 | 엔에이치기업인수목적12호(주)가 (주)와이즈버즈를 흡수합병 함. |

| 합병 목적 |

(1) 합병상장을 통한 경영투명성 확보 (2) 대외 인지도 향상을 통한 기업경쟁력 강화 (3) 주주 중심 경영을 통한 공정한 기업가치 평가 (5) 주식회사로서의 재무건전성 확보를 통한 대외 신인도 향상 (6) 합리적인 기업 경영체계 강화를 통한 효율적인 경영 실현 (7) 자금조달 능력 확대를 통한 지속 성장 가능한 성장동력 확보 (8) 홍보효과 및 기업평가를 통한 국내외 관련업체와의 제휴 (9) 임직원 자긍심 고취 및 사기 진작 |

| 합병 비율 | 엔에이치기업인수목적12호(주) : (주)와이즈버즈 = 1 : 18.316500 |

2) (주)와이즈버즈와 (주)애드와이 합병

당사는 (주)애드와이와 2021년 12월 03일 합병계약(최초)을 체결하였으며, 2022년 02월 09일(합병등기일) 합병등기를 완료하였습니다.

| 구분 | 내용 |

| 합병 방법 | (주)와이즈버즈가 (주)애드와이를 흡수합병 함. |

| 합병 목적 | 급변하는 디지털 광고시장에서 신성장동력을 확보 하기 위한 사업다각화 및 기술력 강화 |

| 합병 비율 | (주)와이즈버즈 : (주)애드와이 = 1 : 35.7889962 |

주2) (주)와이즈버즈 - 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

|

일자 |

주요사항 |

|---|---|

|

2013.05 |

회사 설립(자본금 1억), Facebook PMD 인증 획득 |

|

2013.05 |

RTB Media 광고 최적화 Platform Adwitt 개발 |

|

2013.10 |

대한민국 유일 Facebook Preferred Marketing Developer, Ads 배지 획득 |

|

2014.05 |

Kakao Story 공식 Reseller 선정 |

|

2014.06 |

대만소프트월드 Adwitt 공급계약 체결 |

|

2014.08 |

유상증자 30억 (자본금 111백만) |

|

2014.09 |

대한민국 Facebook Marketing Partner with Ad Technology 선정 |

|

2014.12 |

유상증자 40억 (자본금 126백만) |

|

2015.02 |

Facebook FMP 선정 |

|

2015.03 |

Band Ad Server 개발 공급 및 Head Sales Agency 선정 |

|

2015.09 |

Instagram광고 API파트너 선정 |

|

2016.05 |

밴드 광고 파트너 선정 |

|

2016.05 |

Tencent 공식 Reseller 선정 |

|

2016.06 |

Unity 공식 Reseller 선정 |

|

2016.06 |

Vingle Ad Server 개발 공급 및 Head Sales Agency 선정 |

|

2016.12 |

매출 500억 달성 |

|

2017.01 |

무상증자 10억 (자본금 1,126백만) |

|

2017.03 |

Linked in 공식Reseller 선정 |

|

2017.04 |

Google Premier Partner 배지 획득 |

|

2017.09 |

DBM&DCM 플랫폼 대행 Agency 선정 |

|

2017.12 |

Facebook Blueprint Certified Buyer 단일기간 세계 최다 인원 획득 |

|

2017.12 |

다우 키움 그룹 편입 |

|

2018.01 |

Kakao 광고플랫폼 공식대행사 선정 |

|

2018.03 |

SMR 공식 Reseller 선정 |

|

2018.08 |

Apple Search AD 파트너 선정 |

|

2018.06 |

Google AdWords Certification Program 운영인력 100% 합격 & DV 360 파트너 선정 |

|

2018.09 |

2018 Facebook MobileWorks 공식 대행사 선정 |

|

2019.03 |

Tiktok 공식 Reseller 선정 |

|

2019.09 |

Shop 매니저 출시 |

|

2019.11 |

라인 대만 광고 공식 대행사 선정 |

|

2020.01 |

2020 Kakao 광고플랫폼 공식대행사 선정 |

|

2020.01 |

2020 Facebook MmobileWorks 공식 대행사 선정 |

| 2020.05 | 어도비 Advertising Cloud 대행 Agency |

| 2020.07 | Moloco Cloud 대행 Agency |

| 2020.07 | 엔에이치기업인수목적12호(주)와 합병 |

| 2020.08 | 코스닥시장 합병 상장 |

| 2020.09 | Tiktok Korea Creative 파트너 선정 |

| 2020.12 | Motov 모빌리티 광고 운영 및 세일즈 대행사 선정 |

| 2021.02 | 2021 Facebook Creative Breakthrough 프로그램 파트너 선정 |

| 2021.03 | 아프리카 TV 광고 플랫폼 세일즈 파트너 선정 |

| 2021.03 | Tiktok Korea 마케팅 파트너 선정 |

| 2021.06 | 2021 하반기 네이버 GFA 파트너사 선정 |

| 2021.09 | Snapchat 한국 세일즈 파트너 선정 |

| 2021.09 | 한국정보인증(주)로 최대주주 변경 |

| 2021.10 | Hivestack 공식 세일즈 파트너 선정 |

| 2021.12 | Meta Partner Awards 최다 수상 (5개부문) |

| 2022.01 | COVI 세일즈 파트너쉽 체결 |

| 2022.01 | Adjust 세일즈 파트너쉽 체결 |

| 2022.02 | 모바일 인덱스 계약 체결 |

| 2022.02 | (주)애드와이와 합병 |

| 2022.04 | Adriel 파트너쉽 체결 |

| 2022.10 | YouTube Works 베스트 브랜딩 캠페인 수상 |

| 2022.12 | Snapchat 파트너쉽 체결 |

| 2022.12 | Meta Agency First Awards 2022 올해의 에이전시 수상 (총 3개 부문) |

| 2023.01 | 원스토어 광고 플랫폼 공식 세일즈 파트너 선정 |

| 2023.05 | 애플 서치 최적화 플랫폼 루나 계약 체결 |

| 2023.06 | PANOMIX MMM 플랫폼(Playbook) 파트너쉽 계약 체결 |

| 2023.08 | 와이즈버즈 일본 지분 취득 |

| 2023.10 | YouTube Works 베스트 소셜 Acts 캠페인 수상 |

| 2023.12 | Meta Agency First Awards 2023 수상 (총 3개 부문) |

| 2024.02 | Toss 세일즈 대행사 선정 |

| 2024.02 | 애드이피션시 지분 취득 |

| 2024.03 | Google Premier Partner 선정 |

주3) (주)디지털존 - 합병 등에 관한 사항

<합병>

| 구분 | 내용 |

|---|---|

| 합병회사(존속회사) | ㈜디지털존 |

| 피합병회사(해산회사) | ㈜다몬이지서티 |

| 합병목적 | 수익구조 다변화 및 경영효율화로 기업가치 극대화 |

| 합병방법 | ㈜디지털존이 ㈜다몬이지서티를 흡수합병하여 존속하고 ㈜다몬이지서티는 소멸 |

| 합병비율 | 1 : 19.94 |

| 합병기일 | 2012.04.25 |

| 기타 | 2012.04.30 합병등기 |

<분할>

| 구분 | 내용 |

|---|---|

| 분할회사 | ㈜디지털존 |

| 분할신설회사 | ㈜디존아이 |

| 분할목적 | 업종전문화, 권한.책임 분리를 통한 위험분산 등을 통해 경영효율성을 증대 |

| 분할방법 |

분할회사가 영위하는 사업 중 영상 및 전략사업부문을 분할하여 분할신설회사를 설립하고, 전자문서사업부문은 분할회사에 잔존하며 분할회사는 존속 |

| 분할비율 | 1 : 0.1227888 |

| 분할기일 | 2023.08.31 |

| 기타 | 2023.09.04 분할등기 |

주4) (주)디지털존 - 회사의 업종 또는 주된 사업의 변화

| 일자 | 업종 또는 주된 사업 | 비고 |

|---|---|---|

| 1999.02.11 | 비디오 및 기타 영상기기 제조업(C26519) | 설립 |

| 2012.04.30 | 비디오 및 기타 영상기기 제조업(C26519) 응용 소프트웨어 개발 및 공급업(J58222) |

합병 |

| 2023.08.31 | 응용 소프트웨어 개발 및 공급업(J58222) | 분할 |

주5) (주)디지털존 - 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일자 | 내용 |

|---|---|

| 2019년 04월 | 정보통신기획평가원 2019 정보통신방송 기술개발사업(블록체인 융합기술) 수주 및 수행 |

| 2019년 05월 | 한국지능정보사회진흥원 2019 스마트빌리지 보급 및 확산 사업 수주 및 수행 |

| 2019년 05월 | 한국정보통신산업진흥원 2019 블록체인 기술검증(PoC) 지원사업 수주 및 수행 |

| 2019년 08월 | 한국산업기술평가관리원 2019 지식서비스산업핵심기술개발사업(BI연계형) 수주 및 수행 |

| 2019년 12월 | TTA 블록체인 성능시험 인증 취득 |

| 2020년 06월 | 정보보호 관리체계(ISMS) 인증 취득 |

| 2020년 08월 | 한국지능정보사회진흥원 2020년 공공부문 클라우드 플래그십 프로젝트 수주 및 수행 |

| 2021년 08월 | 서울산업진흥원 2021년 핀테크·블록체인 기술사업화 지원사업 수주 및 수행 |

| 2021년 10월 | 클라우드서비스 보안인증(CSAP) 취득 |

| 2022년 01월 | 정보통신산업진흥원 AI바우처 공급기업 선정 및 수행 |

| 2022년 04월 | 정보통신산업진흥원 AI바우처 지원사업 수주 및 수행 |

| 2022년 05월 | 정보통신산업진흥원 2022년도 핵심산업 클라우드 플래그십 프로젝트 수주 및 수행 |

| 2022년 05월 | 한국지능정보사회진흥원 2022년 공공부문 이용 SaaS 개발·검증사업 수주 및 수행 |

| 2022년 05월 | 국민대학교 경영대학원 인공지능 분야 MOU 체결 |

| 2022년 11월 | 과학기술정보통신부장관 표창 수상 |

| 2023년 07월 | 전자서식 서비스 '브리트(BERIT)' 한국인터넷진흥원(KISA) 클라우드 서비스 보안인증(CSAP) SaaS 표준등급 획득 |

| 2023년 08월 | 법인 인적분할(분할존속법인 : ㈜디지털존, 분할신설법인 : ㈜디존아이) |

| 2023년 09월 | 본점 이전(서울특별시 구로구 → 서울특별시 마포구) |

| 2023년 09월 | 메드서티클라우드(Medcerti Cloud) 한국인터넷진흥원(KISA) 클라우드 서비스 보안인증(CSA) SaaS 표준등급 획득 |

| 2023년 09월 | 한국정보인증㈜로 최대주주 변경 |

| 2023년 11월 | 미국 풀러튼시(The City of Fullerton)와 전자증명서 사업 공동 추진 MOU 체결 |

주6) (주)애드이피션시 - 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

|

일자 |

주요사항 |

|---|---|

|

2019 |

Facebook Marketing Partner(FMP) 에이전시 선정

Google App

프렌즈 대행사 선정

Google

검색 최적화 우수 대행사 수상

Google Premier Partner Awards

파이널리스트 (APP, 검색 부분)

Facebook Agency Summit Seoul 2019

퍼포먼스 히어로 수상

Criteo Innovator of the year

에이전시 수상

연간매출 1천억 달성

|

| 2020 |

Kakao Premium Partner 선정

Google App Agency

선정

Naver GFA

공식 대행사 선정

2020

대한민국온라인광고대상 우수상 수상(Performance부문)

삼백만불 수출의 탑 달성

가족친화기업인증

여성기업 인증

|

| 2021 |

Facebook Partner Awards SEOUL 2021 Certified Hero 수상

Google Premier Partner Awards

‘앱 성장’부문 수상

Google

검색광고 베스트 대행사 2021 Q3 수상

Criteo Innovator of the year

에이전시 수상

대한민국온라인광고대상 우수상 수상(Performance부문)

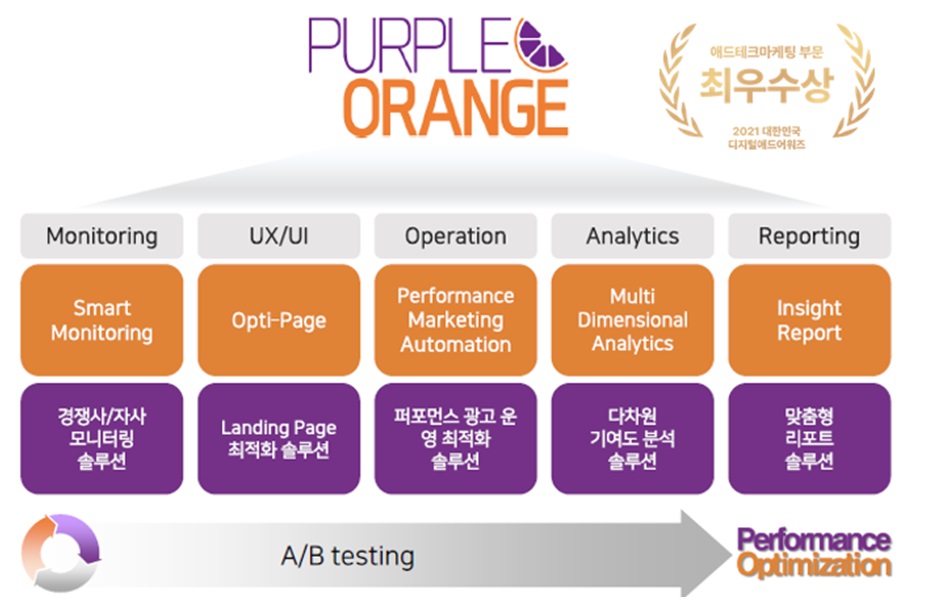

KODA

대한민국 디지털애드어워즈 최우수 수상(애드테크 부문)

오백만불 수출의 탑 달성 |

| 2022 |

Meta Agency First Awards Certified Hero, Solution Hero 2개 부문 수상

Criteo Innovator of the year

에이전시 수상

대한민국 디지털 광고 대상 검색 퍼포먼스 대상, 통합 퍼포먼스 금상 수상

|

| 2023 |

Meta Agency First Awards 2023 Certified Hero 수상

Meta Agency First Awards 2023 Solution Hero 수상(Marketing Mix Modeling)

Criteo Partnership of the year 수상

Google Premier Partner Awards ‘우수 업무 환경’ 부문 수상

대한민국 디지털 광고 대상 이커머스 마케팅 금상, APP 퍼포먼스 금상 수상

Criteo Performance Connect 공동주최

|

|

2024 |

Kakao Premium Partner 선정

|

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제26기 당분기말 (2024.03.31) |

제24기 (2023년말) |

제24기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 41,776,331 | 41,776,331 | 41,776,331 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 20,888,165,500 | 20,888,165,500 | 20,888,165,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 20,888,165,500 | 20,888,165,500 | 20,888,165,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 80,000,000 | 20,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 63,341,331 | - | 63,341,331 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 21,565,000 | - | 21,565,000 | - | |

| 1. 감자 | 21,565,000 | - | 21,565,000 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 41,776,331 | - | 41,776,331 | - | |

| Ⅴ. 자기주식수 | 1,369,113 | - | 1,369,113 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 40,407,218 | - | 40,407,218 | - | |

주) 한국정보인증(주)의 자사주 1,369,113주는 주식매수청구권 행사주식 중 가격조정 합의가 진행 중인 42주를 포함한 주식수 입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,369,113 | - | - | - | 1,369,113 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,369,113 | - | - | - | 1,369,113 | - | ||

| - | - | - | - | - | - | - | |||

주1) 보고서 제출일 현재 회사의 발행 주식 총수는 보통주 41,776,331주이며, 이 중 보유중인 자기주식수(보통주)는 1,369,113주 입니다.

주2) 회사의 자기주식 1,369,113주는 주식매수청구권 행사주식 중 가격조정 합의가 진행 중인 42주를 포함한 주식수 입니다.

주3) (주)미래테크놀로지와의 합병에 따라 기존 (주)미래테크놀로지가 보유한 자사주와 추가 신주발행에 따른 단주발생분을 자사주로 취득하였습니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

- 해당사항 없음

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

- 해당사항 없음

마. 종류주식(명칭) 발행현황

- 해당사항 없음

바. 발행 이후 전환권 행사가 있을 경우

- 해당사항 없음

5. 정관에 관한 사항

가. 정관의 최근 변경일

회사 정관의 최근 개정일은 2024년 03월 27일 입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2016년 03월 24일 | 제17기 정기주주총회 | - 종류주식 발행규정신설 등 - 신주인수권, 주식매수선택권 관련법령 변경 - 우리사주매수선택권 결의요건 신설 - 주주명부 폐쇄 및 기준일 변경 - 발행가능 사채 신설 - 이사의 수 단서조항 삭제 - 이사회 결의방법 변경 |

- 종류 주식 도입 - 관련 법령 변경 - 우리사주매수선택권 부여 - 명의개서 정지기간 단축 - 다양한 사채 발행가능 - 상장으로 인한 단서조항 삭제 - 상법 개정에 따른 관련내용 반영 |

| 2021년 03월 24일 | 제22기 정기주주총회 | - 감사선임 결의요건 신설 |

- 상법 및 표준정관 개정에 따라, 전자투표 도입 시 감사 선임의주주총회 결의요건 완화에 관한 내용을 반영함 |

| 2021년 08월 13일 | 임시주주총회 | - 사업의 목적 추가 | - (주)미래테크놀로지와의 합병에 따른 사업의 목적 추가 |

| 2022년 03월 24일 | 제23기 정기주주총회 | - 주식 및 사채 - 외부감사인의 선임 |

- 주식.사채 등의 전자등록에 관한 법률 개정에 따른 반영 - 외부감사인의 선임방법 개정내용 반영 |

| 2023년 03월 23일 | 제24기 정기주주총회 | - 사업의 목적 추가 - 공고방법 변경 |

- 신규사업 준비 - 회사 인터넷 홈페이지 도메인 주소 변경 |

| 2024년 03월 27일 | 제25기 정기주주총회 | - 사업의 목적 추가 - 사내이사 임기 조정 |

- 합병에 따른 사업목적 추가 - 사내이사 임기 조정을 통한 임기의 유연성 확보 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자문서 및 전자상거래를 위한 제반 전자인증 | 영위 |

| 2 | 전자상거래 관련 정보제공 | 영위 |

| 3 | 정보보안, 전자거래, 인터넷통신망에 관한 기술 개발 및 제공 | 영위 |

| 4 | 정보보안시스템, 전자거래시스템, 인터넷 통신망장비의 개발, 제조, 판매 및 공급 | 영위 |

| 5 | 전자문서 인증 관련 시설 임대 | 영위 |

| 6 | 부동산 임대업 | 영위 |

| 7 | 컴퓨터 및 주변기기 판매업 | 영위 |

| 8 | 컴퓨터 프로그램 개발 및 유지보수업 | 영위 |

| 9 | 전자부품 무역업 | 영위 |

| 10 | 전자부품 제조업 | 영위 |

| 11 | 통신판매업 | 영위 |

| 12 | 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스 | 미영위 |

| 13 | 블록체인 기반 암호화 자산매매 및 중개업 | 미영위 |

| 14 | 소프트웨어 개발, 데이터베이스 구축, 유지보수업 | 영위 |

| 15 | 소프트웨어 개발, 판매업 | 영위 |

| 16 | 컴퓨터시스템 개발, 판매업 | 영위 |

| 17 | 데이터베이스 및 온라인 정보 제공업 | 영위 |

| 18 | 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업 | 영위 |

| 19 | 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업 | 영위 |

| 20 | 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업 | 영위 |

| 21 | 유무선 디지털 콘텐즈의 제작 및 신디케이션 사업 | 영위 |

| 22 | 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업 | 영위 |

| 23 | 무인증명자동발급기 제조, 판매업 | 영위 |

| 24 | 정보통신기기 제조, 판매업 | 영위 |

| 25 | 인터넷 홈쇼핑몰 및 전자상거래업 | 영위 |

| 26 | 인터넷 통신 판매업 | 영위 |

| 27 | 부가 통신업 | 영위 |

| 28 | 무역업(위 각호 관련 사업) | 영위 |

| 29 | 위 각호의 사업과 직,간접으로 관련되거나 부대되는 사업 | 영위 |

라. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 08월 13일 | - | 7. 컴퓨터 및 주변기기 판매업 8. 컴퓨터 프로그램 개발 및 유지보수업 9. 전자부품 무역업 10. 전자부품 제조업 11. 통신판매업 |

| 추가 | 2023년 03월 23일 | - | 12. 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스 13. 블록체인 기반 암호화 자산매매 및 중개업 |

| 추가 | 2024년 03월 27일 | - | 14. 소프트웨어 개발, 데이터베이스 구축, 유지보수업 15. 소프트웨어 개발, 판매업 16. 컴퓨터시스템 개발, 판매업 17. 데이터베이스 및 온라인 정보 제공업 18. 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업 19. 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업 20. 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업 21. 유무선 디지털 콘텐즈의 제작 및 신디케이션 사업 22. 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업 23. 무인증명자동발급기 제조, 판매업 24. 정보통신기기 제조, 판매업 25. 인터넷 홈쇼핑몰 및 전자상거래업 26. 인터넷 통신 판매업 27. 부가 통신업 28. 무역업(위 각호 관련 사업) |

마. 변경 사유

[마 - 1]

7. 컴퓨터 및 주변기기 판매업

8. 컴퓨터 프로그램 개발 및 유지보수업

9. 전자부품 무역업

10. 전자부품 제조업

11. 통신판매업

(1) 변경 취지 및 목적, 필요성

- (주)미래테크놀로지와 합병을 통해 사업시너지 효과를 극대화하고, 경쟁력 강화 및 경영의 효율성 제고를 실현하여 지속적인 성장을 추구

(2) 사업목적 변경 제안 주체

- 2021년 9월 15일자 합병에 의함

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

- 합병 이후 매출 포트폴리오의 확대로 매출 안정성이 증가 및 영위하는 사업 부문의 일괄 체계를 구축해 불필요한 자원낭비를 줄이고 인적/물적 자원을 효율적으로 활용해 일원화된 관리체제로 경영효율성의 향상

[마 - 2]

12. 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스

13. 블록체인 기반 암호화 자산매매 및 중개업

(1) 변경 취지 및 목적, 필요성

- 디지털 전환으로 빠르게 증가하고 있는 분산원장 기술과 토큰 증권 발행 및 유통 수요에 선제적으로 대응하여 기술력 확보

(2) 사업목적 변경 제안 주체

- 이사회

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

- 블록체인에 국한되는 것이 아닌, 신기술을 확보하여 기존의 정보보안, 전자거래 등의 기술력을 증진시키고 궁극적으로 가상자산과 전통 금융 서비스를 통합 제공하는 가상자산 금융 서비스를 목표

[마 - 3]

14. 소프트웨어 개발, 데이터베이스 구축, 유지보수업

15. 소프트웨어 개발, 판매업

16. 컴퓨터시스템 개발, 판매업

17. 데이터베이스 및 온라인 정보 제공업

18. 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업

19. 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업

20. 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업

21. 유무선 디지털 콘텐즈의 제작 및 신디케이션 사업

22. 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업

23. 무인증명자동발급기 제조, 판매업

24. 정보통신기기 제조, 판매업

25. 인터넷 홈쇼핑몰 및 전자상거래업

26. 인터넷 통신 판매업

27. 부가 통신업

28. 무역업(위 각호 관련 사업)

(1) 변경 취지 및 목적, 필요성

- (주)디지털존과의 합병을 통해 양사의 제품의 다양화와 축적된 기술력의 시너지 극대화 및 매출처 다변화를 통해 매출의 안정성 향상

(2) 사업목적 변경 제안 주체

- 이사회

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

- 인증사업자간 경쟁이 심화되고 있는 상황에서 기존 인증서 발급에서 사용 영역으로 확대하여 다양한 인증사업자들간의 경쟁력 확보가 필요하여 전자서명을 필수로 하는 전자증명 연계 시장으로 진출을 모색

- 개인인증서 고객에게 다양한 증명서 서비스 제공으로 고객 이탈 방지 및 신규 고객 확보 전략 수립

- 기존 디지털존이 보유하고 있지 않는 한국정보인증의 사이버대학 및 평생교육원, 전자차트 업체들과 각 종 증명서 사업 연계로 시장 확대

바. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 컴퓨터 및 주변기기 판매업 | 2021년 08월 13일 |

| 2 | 컴퓨터 프로그램 개발 및 유지보수업 | 2021년 08월 13일 |

| 3 | 전자부품 무역업 | 2021년 08월 13일 |

| 4 | 전자부품 제조업 | 2021년 08월 13일 |

| 5 | 통신판매업 | 2021년 08월 13일 |

| 6 | 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스 | 2023년 03월 23일 |

| 7 | 블록체인 기반 암호화 자산매매 및 중개업 | 2023년 03월 23일 |

| 8 | 소프트웨어 개발, 데이터베이스 구축, 유지보수업 | 2024년 03월 27일 |

| 9 | 소프트웨어 개발, 판매업 | 2024년 03월 27일 |

| 10 | 컴퓨터시스템 개발, 판매업 | 2024년 03월 27일 |

| 11 | 데이터베이스 및 온라인 정보 제공업 | 2024년 03월 27일 |

| 12 | 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업 | 2024년 03월 27일 |

| 13 | 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업 | 2024년 03월 27일 |

| 14 | 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업 | 2024년 03월 27일 |

| 15 | 유무선 디지털 콘텐즈의 제작 및 신디케이션 사업 | 2024년 03월 27일 |

| 16 | 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업 | 2024년 03월 27일 |

| 17 | 무인증명자동발급기 제조, 판매업 | 2024년 03월 27일 |

| 18 | 정보통신기기 제조, 판매업 | 2024년 03월 27일 |

| 19 | 인터넷 홈쇼핑몰 및 전자상거래업 | 2024년 03월 27일 |

| 20 | 인터넷 통신 판매업 | 2024년 03월 27일 |

| 21 | 부가 통신업 | 2024년 03월 27일 |

| 22 | 무역업(위 각호 관련 사업) | 2024년 03월 27일 |

[바 - 1]

1) 컴퓨터 및 주변기기 판매업

2) 컴퓨터 프로그램 개발 및 유지보수업

3) 전자부품 무역업

4) 전자부품 제조업

5) 통신판매업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 정보보호 산업분야에서 회사의 경쟁력을 증가시키고 수익성을 제고시키기 위한 목적으로 OTP사업부문을 흡수합병하였습니다. 양사의 제품의 다양화와 축적된 기술력의 시너지를 통해 산업내 경쟁력 강화, 글로벌 사업영역 확대 등 안정적 수익 창출 기반을 확보하여 경쟁력을 갖춘 기업으로 도약하기 위한 목적입니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- OTP 제품은 일상적이고 지속적인 분야에 주로 사용되며, OTP 제품 및 서비스는 경제활동과 금융거래가 활발해질수록 사용자의 필요에 의해 수요가 발생하므로, 당사 수익은 국내 및 세계 경기변동에 영향을 일부 받게 됩니다. 단, 경기의 변동이 발생하여도 금융거래 및 전자거래가 지속적으로 증가하는 추세에 따라 일정한 수요가 계속 발생하므로 경기변동에 크게 영향을 받지 않는 특징이 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 해당사항 없음

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 계열회사 간의 결합인 만큼, 합병으로 인한 마찰은 최소화하면서 조직 및 인력구성, 연구개발활동, 제품 및 서비스 개발, 매출 활동 등은 기존 (주)미래테크놀로지와 동일하게 진행하고 있습니다.

(5) 기존 사업과의 연관성

- 서로 유사한 사업분야에 속한 합병으로서, 정보 보안 시스템에 대한 Total Solution 제공으로 주요 고객사들과의 전략적 협업이 증가하여 사업의 경쟁력 향상과 사업포트폴리오 다변화를 기대하고 있습니다.

(6) 주요 위험

- 현재 OTP, 아이핀 등과 같은 비밀번호 방식 외에 지문인식, 홍채인식 등과 같은 바이오 인증 방식 등 새로운 인증 수단의 개발은 지속될 것으로 예상됩니다. 금융 보안 시장에서 비대면금융거래 방식의 다양한 지급결제방식과 새로운 자금거래가 활발하게 이루어질 것으로 예상되는 만큼 변화되는 시장상황에서 제품의 다양화, 소비자의 편의성에 대하여 선제적 투자로 대응하고 있습니다.

(7) 향후 추진계획

- 해당사항 없음

(8) 미추진 사유

- 해당사항 없음

[바 - 2]

6) 블록체인 기반 소프트웨어 및 플랫폼 개발, 판매, 서비스

7) 블록체인 기반 암호화 자산매매 및 중개업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 블록체인은 동일한 네트워크에 포함된 노드 간의 정보를 공유하고 검증할 수 있는 분산원장 기술입니다. 탈중앙화 및 분산장부 시스템 기반의 블록체인은 현재의 경제사회문화를 대폭 전환시킬 만큼 파괴적인 기술로 전 분야에 영향을 미치고 있습니다.

블록체인에 저장하는 정보는 다양하기 때문에 블록체인을 활용할 수 있는 분야도 매우 광범위합니다. 블록체인 관련 기술력 축적을 통하여 향후 Web3 시장 활성화를 대응하고자 하며, Web2 시장에서 업력과 축적된 노하우를 Web3시장으로 확장하여 현재 영위하고 있는 사업인 인증시장에 대한 선점을 통해 시장의 건전한 성장을 견인하고자 진출하고 있습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 블록체인 기술은 비트코인을 비롯한 암호화폐를 위해 개발되었지만, 이제는 다양한 산업 분야에서 활용되고 있습니다. 특히, 2023년 STO 시장에 대한 규제 마련을 통한 제도권 진입이 공론화 된 상황에 많은 금융 기업, IT 기업들이 이에 대한 준비를 하고 있는 상황으로, 국내에서 가장 먼저 제도권 진입을 통하여 급성장할 것으로 예상되는 시장입니다. 해외에서도 많은 국가들이 STO 및 CDBC 파일럿 프로젝트를 통해 블록체인 기술을 제도권으로 수용함으로써 적절한 규제 및 투자자 보호 정책을 강화해 나가고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 현재 STO 관련 사업과 관련 다양한 인증 연관 사업을 계획하고 있으나 지속적인 시장 위축에 의하여 공격적으로는 진행하고 있지 않습니다. 다만 리스크 최소화를 위하여 사업 제휴 등을 위주로 진행하고자하며, 비용은 내부 리소스를 최대한 활용할 예정입니다. STO 관련 사업은 제도권의 규제화 및 가이드라인에 맞추어 진행하고 있으며 기존 당사가 보유한 기술로 대응이 가능하여 내부적으로 준비 중에 있습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 실제로 기술본부 내에서 관련 영역을 대응 중이나, 아직 제품 및 서비스 개발의 상용화 및 매출 발생 내역은 없습니다.

- STO 포함 블록체인 관련 영역에 대하여서는 시장상황을 고려하여 충분한 내부검토를 통하여 진행 시기 및 규모를 결정할 예정입니다.

(5) 기존 사업과의 연관성

- 당사는 기존에 쌓아 왔던 시장에서의 인지도를 고려 신뢰의 기술인 블록체인 기술력을 확보하여 자사의 사업과 관련된 산업에 적용하고자 고려 중에 있습니다. 블록체인은 기존에 경쟁하는 모델을 뛰어 넘어서, 상호 신뢰 관계에 있는 공급망 파트너를 기반으로 협업모델 비즈니스를 만드는 것이 매우 중요하기 때문에 당사의 기 투자처 및 사업 파트너를 통해 적극적으로 블록체인 산업에 대응할 계획입니다.

(6) 주요 위험

- IT 업계 전반의 투자 환경이 얼어붙은 가운데서도 블록체인과 관련된 테마는 투자 유치가 훨씬 쉬워 기존 사업, 서비스를 블록체인으로 수정하여 무늬만 블록체인 사업으로 만드는 경우가 많습니다.

- 당사는 해당 산업에서 단일 비지니스를 하기에는 어려운 구조이며 파트너 중심 비지니스 생태계를 구축하여하는 상황입니다. 현재 시장의 흐름상 산업 활성화가 시급한 상황이라 이에 발맞추어 진행할 예정입니다.

(7) 향후 추진계획

- STO 시장 및 Web3 시장성을 고려하여 단기 무리한 진행 보다는 장기적인 관점에서 안정적인 사업 구조를 고려하여 전반적 검토 후 사업 전개 규모에 따라 상세내용이 결정될 예정입니다.

(8) 미추진 사유

- 전반적인 사업성 및 리스크 검토 이후 진행 예정으로 미추진에 대한 결정사항은 해당사항 없습니다.

[바 - 3]

1) 소프트웨어 개발, 데이터베이스 구축, 유지보수업

2) 소프트웨어 개발, 판매업

3) 컴퓨터시스템 개발, 판매업

4) 데이터베이스 및 온라인 정보 제공업

5) 컴퓨터 시스템 통합 자문, 설계, 구축 및 관리업

6) 정보화를 실현하기 위하여 필요한 시스템의 기획, 개발, 유지보수업

7) 정보처리 및 제공기술 개발, 유비쿼터스 시스템 개발, 유통 및 유지보수업

8) 유무선 디지털 콘텐즈의 제작 및 신디케이션 사업

9) 디지털 콘텐츠의 서비스 기획 및 그와 관련한 사업

10) 무인증명자동발급기 제조, 판매업

11) 정보통신기기 제조, 판매업

12) 인터넷 홈쇼핑몰 및 전자상거래업

13) 인터넷 통신 판매업

14) 부가 통신업

15) 무역업(위 각호 관련 사업)

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

매출 변동성을 최대한 완화하고 지속 성장이 가능한 사업구조를 구축하기 위한 방법으로 (주)디지털존과의 합병을 결정하였습니다. 양사의 제품의 다양화와 축적된 기술력의 시너지를 통해 매출처를 다변화하고 매출의 안정성을 증가할 수 있을 것으로 기대합니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 대학 증명발급 서비스

전자정부 출범 이후 정부24를 통해 주민등록등/초본을 인터넷으로 발급받는게 보편화 되면서 대학 학적증명서의 인터넷 발급 서비스 또한 보편화된 서비스로 자리 잡았습니다. 특히 대학 학적증명서의 경우 취업/진학/대출 등에 필수적인 서류로서 매년 안정적인 발급수요를 갖고 있으며, 인터넷으로 발급 받기 위해 필요한 법적/기술적 충분 요건을 갖추어 서비스함으로써 대학 학적증명서를 인터넷으로 발급 받는 것에 대해 신청자들의 서비스 방식이나 기술/보안적 안정성은 이해도가 높은 상황입니다.

- 병원 증명발급 서비스

병원 증명발급 서비스의 경우에도 실손보험 가입자 수의 증가로 보험 청구 건수도 증가하고 있으며, 이로 인해 의료기관의 진단서, 소견서, 영수증과 같은 의료 증명서를 병원에 방문하지 않고 온라인에서 발급받을 수 있는 서비스가 보편화되고 있습니다. 특히 2023년에 실손의료보험 청구 절차를 간소화하기 위한 법안이 국회에서 승인되어 각종 의료 증명서가 직접 보험사로 전자 전송될 수 있게 되었으며, 이러한 시장여건의 변경으로 인해 해당 서비스 시장은 더욱 활성화될 것으로 예상됩니다.

- 공공 전자문서솔루션 서비스

세계적으로 그린텍소노미/RE100/ESG경영을 국가 및 기업에 요구하는 캠페인이 진행되고 있으며, 우리 나라도 K-SDGs/ESG경영/녹색경영과 같은 친환경 정책을 펼치고 있습니다. 이러한 노력을 통해 공공기관 및 대기업을 중심으로 다양한 사업 및 프로세스 개선이 진행 중입니다. 또한, 전자문서기반의 민원행정 분야를 중심으로 한 전자계약 및 전자민원신청 구축 및 서비스 시장도 계속해서 확대되고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 해당사항 없음

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- (주)디지털존을 흡수합병함에 따라 회사가 보유한 대외적 인지도, 사업 네트워크 등을 활용하여 (주)디지털존이 영위하고 있는 사업의 역량을 강화할 수 있으며, 각사가 영위하는 사업 부문의 일괄체계를 구축해 불필요한 자원낭비를 줄이고, 인적ㆍ물적 자원을 효율적으로 활용해 경영의 효율성을 증대하여 존속회사의 재무에 긍정적인 영향을 기대하고 있습니다.

(5) 기존 사업과의 연관성

- 기존 사업과의 직접적인 연관성은 없지만, 인증사업자간 경쟁이 심화되고 있는 상황에서 기존 인증서 발급에서 사용 영역으로 확대하여 다양한 인증사업자들간의 경쟁력 확보가 필요하여 전자서명을 필수로 하는 전자증명 연계 시장으로 진출을 모색하고 각종 증명서 사업 연계로 시장 확대가 가능합니다.

(6) 주요 위험

- 국내 총 인구 감소 위험

인터넷 증명발급서비스 분야의 경우의 매출은 증명발급 횟수와 상관관계를 보이며, 이는 또한 사용 인구수와 밀접한 연관을 보입니다. 대한민국 총 인구수는 2020년을 기점으로 인수 감소 국면에 접어들었으며, 특히 매출의 절반이상을 차지하는 주력 사업인 대학 증명발급 서비스의 주 사용층인 청년인구(19세-34세)는 매우 가파르게 감소하고 있는 추세를 보이고 있습니다. 이러한 감소세는 추후에 수익에 부정적인 영향을 미칠 수 있습니다.

- 데이터 서버에 따른 위험

증명발급 서비스를 영위하는 업의 특성상 서버 및 데이터 관리, 보안, 보수 및 유지는 필수적이며 동 통제절차가 원활히 이루어지지 않을 경우 증명발급 서비스를 이용하는 고객들에게 불편을 초래하여 회사의 평판에 부정적인 영향을 미칠 수 있습니다

(7) 향후 추진계획

- 해당사항 없음

(8) 미추진 사유

- 해당사항 없음

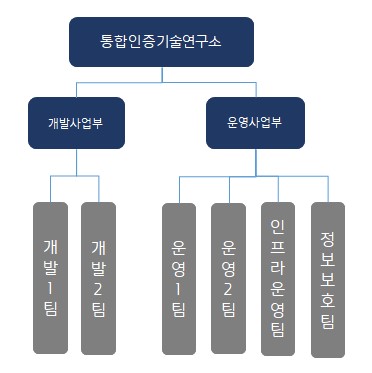

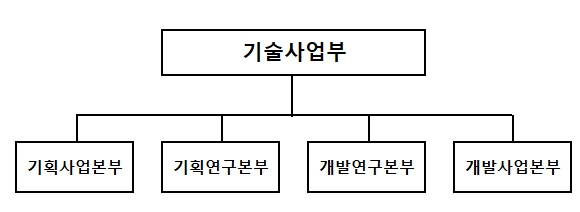

II. 사업의 내용

1. 사업의 개요

당사는 국내 최초의 인증기관으로서 인증서사업, PKI 솔루션사업, SSL(웹보안서버)사업, 바이오인증사업, OTP(일회용 비밀번호)사업 등을 영위하고 있는 통합보안인증 기업입니다. 보다 가치 있는 서비스 제공으로 더욱 편리하고 안전한 신뢰세상을 만들기 위하여 핵심사업의 입지를 강화해 나가고 있으며, 신기술 개발 및 미래전략 사업추진 등 끊임없는 성장을 위해 노력하고 있습니다.

연결기준 주요사업부문은 인증보안사업과 광고사업, 전자문서사업, 기타사업으로 구분할 수 있습니다.

■ 인증보안사업부문 : 한국정보인증 주식회사

당사는 공동인증서 발급, PKI 솔루션 개발 및 판매, SSL(웹보안서버) 판매, 바이오인증서비스, OTP(일회용비밀번호)제품 등을 영위하고 있습니다.

| 사업 부문 | 주요 서비스 |

|---|---|

|

인증서 |

공동인증서, 서버인증서 등 인증서 발급 |

|

솔루션 |

툴킷 및 유지보수 |

| 인증보안 | OTP 및 금융솔루션 |

|

기타 |

SSL, 싸인오케이 등 기타사업 |

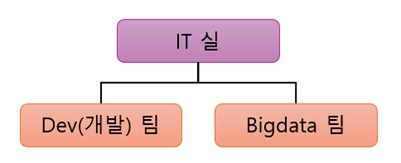

■ 광고사업부문 : 주식회사 와이즈버즈, WISEBIRDS JAPAN INC, 주식회사 에드이피션시

당사와 Wisebirds Japan는 RTB 매체 (페이스북, 구글 등)를 기반으로 온라인 광고 대행, 모바일 광고의 기획, 공급효과분석 및 관련 소프트웨어 개발과 부동산 임대수익 등을 주요사업으로 영위하며, 주식회사 애드이피션시는 데이터 기반의 검색 광고, 디스플레이, 영상, 모바일 앱 광고 등 전반적인 디지털마케팅의 모든 서비스를 제공하는 광고 대행을 주요사업으로 영위하고 있습니다.

| 사업 부문 | 주요 서비스 |

|---|---|

| 광고 | 온라인 광고 대행 |

| 온라인 광고 기획, 제작 외 | |

| 소프트웨어 개발 외 |

■ 전자문서사업부문 : 주식회사 디지털존

전자문서사업은 대학, 병원, 공공, 금융, 기업 등 각 분야에서 인터넷 증명발급시스템 구축.운영, 전자문서 위변조 방지, 문서보안 등을 주요사업으로 영위하고 있습니다.

| 사업 부문 | 주요 서비스 |

|---|---|

| 전자문서 | 대학 인터넷증명 발급 서비스 |

| 병원 의료증명서 발급 서비스 | |

| 전자문서솔루션 서비스 외 |

■ 기타사업부문 : 에스지서비스 주식회사, 다우키움이노베이션 (구. 다우사인 베트남)

| 사업 부문 | 주요 서비스 |

|---|---|

| 기타 | 인증서 고객문의 대응 및 인증서 신청서 접수 등 |

| 소프트웨어 개발 및 유통 등 |

[사업부문별 매출액]

| (단위 : 천원, %) |

| 구분 | 연결 | |||

|---|---|---|---|---|

| 제26기 1분기 | 제25기 1분기 | |||

| 금액 | 비중 | 금액 | 비중 | |

| 인증서 | 11,635,414 | 42.79% | 11,448,856 | 57.07% |

| 솔루션 | 1,755,821 | 6.46% | 692,989 | 3.45% |

| 인증보안 | 3,740,238 | 13.75% | 3,908,100 | 19.48% |

| 광고 | 3,983,835 | 14.65% | 2,062,044 | 10.28% |

| 전자문서 | 3,745,599 | 13.77% | - | - |

| 기타 | 3,280,399 | 12.06% | 2,694,944 | 13.43% |

| 연결조정 | -948,544 | -3.49% | -744,408 | -3.71% |

| 합 계 | 27,192,763 | 100.00% | 20,062,526 | 100.00% |

주) 연결기준으로 작성되었습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스" 부터 "7. 기타 참고사항" 까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

■ 인증보안사업부문 : 한국정보인증 주식회사

가. 주요 제품 등의 현황

| (단위 : 천원) |

|

매출유형 |

사업 부문 |

내용 | 2024년 1분기 (제26기) |

2023년 1분기 (제25기) |

2023년 (제25기) |

2022년 (제24기) |

2021년 (제23기) |

|||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

매출액 |

비율 |

매출액 |

비율 |

매출액 |

비율 |

매출액 |

비율 |

매출액 |

비율 |

|||

| 제품 |

인증서 |

공동인증서, 서버인증서 등 인증서 발급 | 10,891,816 | 59.68% | 10,803,964 | 16.84% | 43,280,431 | 60.4% | 42,762,865 | 60.1% | 41,205,500 | 74.0% |

|

솔루션 |

툴킷 및 유지보수 | 1,755,821 | 9.62% | 692,989 | 3.97% | 2,702,752 | 3.8% | 5,303,868 | 7.5% | 3,336,646 | 6.0% | |

|

기타 |

SSL, 싸인오케이 등 기타사업 | 1,862,445 | 10.21% | 2,066,344 | 11.83% | 7,868,796 | 11.0% | 8,449,433 | 11.9% | 6,448,971 | 11.6% | |

| 인증보안 | OTP 및 금융솔루션 | 3,740,238 | 20.49% | 3,908,100 | 22.37% | 17,796,767 | 24.8% | 14,600,307 | 20.5% | 4,648,693 | 8.4% | |

| 매출 합계 | 18,250,321 | 100.00% | 17,471,397 | 100.00% | 71,648,747 | 100.0% | 71,116,474 | 100.0% | 55,639,810 | 100.0% | ||

주) 상기매출액은 별도재무제표 기준입니다.

나. 주요 제품 등의 가격변동추이

당사의 주요 제품은 인증서, OTP, PKI솔루션 입니다. 인증서 및 Hardware OTP는 종류별로 판매단가의 산정이 가능하나, PKI솔루션 및 Software OTP는 프로젝트 단위별로 관리하고 있고 프로젝트별로 자사솔루션과 타사솔루션이 혼합된 경우가 많으므로 개별 단가를 산정하기가 어렵습니다.

[주요제품 가격변동]

| (단위 : 원) |

| 구분 | 용도구분 | 2024년 1분기 (제26기) |

2023년 1분기 (제25기) |

2023년 (제25기) |

2022년 (제24기) |

2021년 (제23기) |

|---|---|---|---|---|---|---|

| 평균단가 | 평균단가 | 평균단가 | 평균단가 | 평균단가 | ||

| 법인인증서 | 범용(일반) | 97,224 | 95,592 | 95,943 | 94,371 | 91,949 |

| 범용(금융권) | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | |

| 용도제한용 | 5,964 | 6,918 | 6,473 | 6,974 | 7,419 | |

| 개인인증서 | 범용(일반) | 4,000 | 4,000 | 4,000 | 4,000 | 4,000 |

| 범용(금융권) | 4,000 | 4,000 | 4,000 | 4,000 | 4,000 | |

| Hardware OTP |

카드형 | 7,301 | 6,339 | 6,694 | 6,284 | 6,564 |

| 토큰형 | 4,644 | 4,272 | 4,641 | 4,229 | 4,235 |

다. 주요 제품의 기능, 용도 및 특징

(1) 인증서 (공동인증서)

전자입찰, 전자세금계산서,인터넷뱅킹 등에 사용하는 공동인증서 발급 서비스입니다.

|

|

인증서비스 |

(2) 솔루션

PKI솔루션은 주로 전자구매, 전자계약, 전자세금계산서 등과 같은 온라인 상거래 시스템에 필요한 솔루션입니다.

[당사 보유 PKI솔루션]

| 제품명 | 기능 설명 | 특장점 | 주요 사이트 |

|---|---|---|---|

| CA | 인증서 발급 솔루션 | 국내외 최신 표준 수용 및 NPKI 실질심사 기준 준수 |

공공, 기업 |

| RA | 인증서 등록관리 솔루션 |

사이트의 다양한 환경과의 연계 및 어떠한 인증기관에도 연동될 수 있는 유연성 제공 | 금융 |

| SG Secukit | 응용프로그램 데이터 전자서명/암호화 솔루션 |

국가정보원 국가용 암호제품 인증, 한국정보통신기술협회 GS인증, 국가정보원 암호검증 모듈 사용, 국내외 최신 표준 규격 준수 하여 인증기관 상호 연동 지원, KISA 실질심사 통과제품 | 공공,금융,기업 |

| SG SecuXML /SG SecuTAX |

서버 간 연계 데이터 전자서명/암호화 솔루션 |

W3C XML Signature, Encryption 표준 준수 XML 응용 표준 모듈 제공. 국가정보원 암호검증 모듈 사용, GS 인증을 획득한 검증된 제품 |

공공,금융,기업 |

| SG secukit NX/SecuKit HTML5 | 멀티브라우저 지원 non active-x 모듈 no-plug-in 무설치 브라우저 인증서 모듈과 응용어플리케이션 서버 간 전자서명/암호화 |

국가정보원 암호검증 모듈 사용, 국내외 최신 표준 규격 준수 하여 인증기관 상호 연동 지원. Java Applet 방식 클라이언트 |

공공,금융,기업,교육 |

| SMART PKI | 모바일 앱 방식 전자서명/암호화 솔루션 |

다양한 국제표준의 다양한 전자서명 및 암호화 알고리즘 지원. 스마트기기에서 인증서 신청/발급/갱신/폐지/재발급 등의 인증서 발급관리 기능제공. |

공공,금융,기업 |

| KICASign+ | 모바일 웹 방식 전자서명/암호화 솔루션 |

스마트 기기 내에서 웹 페이지와 앱을 연동한 전자 서명 기능. 스크립트를 암호화하여 설치될 웹페이지 보안성 향상 KISA 심사의 보안지침을 준수한 안전한 서비스. |

공공,금융,기업,교육 |

(3) OTP

1) Hardware OTP

가) 보안형 OTP 발생기

보안형 OTP는 Hardware 방식을 채택하고 있는 OTP Token 입니다. 당사의 OTP Token은 한글, 일문, 영문지원 (단, 초기주문 시 선택), 일련번호 표시 기능이 있습니다. Hardware PIN 방식을 채택하여 크기가 다소 크지만, 주로 회사 내부에서는 OTP Token에 별도의 비밀번호 입력 PAD 가 있어 사용자의 비밀번호 (PIN)을 입력하지 않으면 6자리의 OTP 비밀번호를 발생시키지 않아 법인처럼 여러 사람이 사용하는 비즈니스 환경에서 보안성이 뛰어난 제품 입니다.

|

용도 |

OTP 발생기 |

|

||

|

제품명 |

Sole ID (MRT-250P) |

|||

|

PIN PAD |

지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

모양 |

세로형태의 열쇠 고리형 |

전원 + 기능 + 숫자버튼 |

||

|

크기 |

H 73mm X W 43mm X D 7.5mm |

- |

||

|

알고리즘 |

HMAC 방식의 SHA1, SEED 암호화 알고리즘 |

- |

||

|

인증암호 |

6자리 숫자 (분당 1회 자동 변경) |

- |

||

|

제품수명 |

4 Years License |

- |

||

|

절전기능 |

90초 무 입력 시 자동 off |

- |

||

|

배터리 표시 |

Low Battery 알림 (액정에 표시) |

- |

||

|

기타 |

보안성 가장 우수 |

- |

나) 기본형 OTP

Time Bar 표시, 일련 번호 표시기능이 있으며, 5ppm 크리스탈 채용으로 연간 시간오차가 5분 이내입니다. 기본형 OTP는 Hardware 방식을 채택하고 있는 초박형 OTP Token 입니다. 크기가 매우 작아 휴대성이 매우 뛰어나고 동급의 OTP 제품들 중 가장 큰 LCD 창을 가지고 있어 가독성이 높습니다.

|

용도 |

OTP 발생기 |

|

||

|

제품명 |

Sole ID (MRT-800nP) |

|||

|

PIN PAD |

미 지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

모양 |

가로형태의 열쇠 고리형 |

전원 버튼 |

||

|

크기 |

H 26mm X W 49.8mm X D8.25mm |

- |

||

|

알고리즘 |

HMAC 방식의SAH1, SEED 암호화 알고리즘 |

- |

||

|

인증암호 |

6자리 숫자(분당1회 자동 변경) |

- |

||

|

제품수명 |

4 Years License |

- |

||

|

절전기능 |

90초 무 입력 시 자동 off |

- |

||

|

배터리 표시 |

Low Battery 알림(액정에 표시) |

- |

||

|

기 타 |

초박형 토큰 형으로 휴대성 우수, 가격저렴 |

- |

다) 카드형 OTP 발생기

시간동기방식 카드형 OTP로, 액정부를 e-ink 채택하여 내구성이 강합니다. Token 형은 아무리 작아도 별도로 휴대해야 하기 때문에 타인에게 노출될 가능성이 높아 세심한 관리가 필요하지만, 카드형 OTP는 지갑에 소지 할 수 있어 안전합니다. 또한 e-ink를 디스플레이 모듈로 사용하여 전력소모가 매우 적고, 지갑 등에 소지해도 될 정도로 내구성이 강합니다. 카드형 OTP의 경우 내부에 RF모듈을 추가함으로써 출입카드, 사원증 등의 다기능 카드로 커스터마이징이 가능 합니다.

|

용도 |

OTP 발생기 |

|

||

|

제품명 |

Sole ID (MRC-100nP) |

|||

|

PIN PAD |

미 지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

모양 |

신용카드형으로 휴대성 높음 |

신용카드 규격 |

||

|

크기 |

H 54mn X W 85mn |

- |

||

|

알고리즘 |

HMAC 방식의 SHA1, SEED 암호화 알고리즘 |

- |

||

|

인증암호 |

6자리 숫자 (분당 1회 자동 변경) |

- |

||

|

제품수명 |

3 Years License |

- |

||

|

절전기능 |

90초 무 입력 시 자동 off |

- |

||

|

LCD |

E-ink 모듈 사용 |

가독성 우수 |

||

|

기타 |

신용카드형태로 지갑 속에 소지가 가능하며, 고객요구 디자인 적용, 전원이 켜진 상태에서 유효시간경과 시 인증번호 변경표시 |

- |

라) OTP 결합 신용카드

기존의 신용카드기능을 카드형 OTP에 결합한 제품으로 한장의 카드에 IC신용카드, MS카드, OTP의 기능이 첨가된 제품입니다. IC신용카드와 OTP를 따로 가지고 다니는 번거로움을 해소하기 위하여 개발되었습니다. 일반적인 신용카드의 모든 기능을 충족하고 있고, OTP기능과 카드기능을 같이 사용할 수 있습니다.

|

용도 |

OTP 발생기 및 신용카드 |

|

||

|

제품명 |

Sole ID (MRT-100CP) |

|||

|

PIN PAD |

미 지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

모양 |

신용카드형으로 휴대성 높음 |

신용카드 규격 |

||

|

크기 |

H 54mn X W 85mn |

- |

||

|

알고리즘 |

HMAC 방식의 SHA1, SEED 암호화 알고리즘 |

- |

||

|

인증암호 |

6자리 숫자 (분당 1회 자동 변경) |

- |

||

|

제품수명 |

3 Years License |

- |

||

|

절전기능 |

90초 무 입력 시 자동 off |

- |

||

|

LCD |

E-ink 모듈 사용 |

가독성 우수 |

||

|

기타 |

신용카드형태로 지갑 속에 소지가 가능하며, OTP기능과 신용카드기능 두가지를 하나의 카드로 사용가능 |

- |

마) Voice OTP

Voice OTP는 소외되어 있는 시각장애인를 위하여 안전한 금융거래를 위하여 개발된 제품으로 기존의 Hardware 방식의 OTP는 직관적인 시각 인터페이스를 사용하여일반인들이 사용하기에 크게 문제가 없습니다. 하지만 대다수의 시각장애인들의 경우 LCD에 나타난 6자리 숫자를 인식하여 금융 거래를 하는 것에 문제가 발생합니다. 이는 보안의 사각에 놓여 있음을 의미합니다.

보안 약자를 지원하기 위하여 자사는 기존 기본형 OTP의 기능을 모두 음성으로 구현하여 시각장애인용 Voice OTP를 제작하였습니다.

기본형의 스펙을 모두 만족하며, LCD Display 창 대신 일반 이어폰 잭을 이용하여 생성 OTP 번호를 음성지원을 할 수 있는 기능 등을 구현한 제품입니다.

이어폰잭에 범용 이어폰을 꽂은 후 버튼을 누르면, OTP 인증 번호를 한 번호씩 총 6자리를 토큰이 불러주게 되며, 시각장애인 사용자는 이를 이용하여 안전한 금융거래를 할 수 있습니다.

|

용도 |

OTP 발생기 |

|

||

|

제품명 |

Voice OTP (MRT-500V) |

|||

|

PIN PAD |

미 지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

모양 |

가로 형태의 열쇠고리형 |

전원 버튼 |

||

|

크기 |

H 25mn X W 52mn X D 10mn |

- |

||

|

알고리즘 |

HMAC방식의 SHA1, SEED 암호화 알고리즘 |

기존 OTP 인증서버 호환 |

||

|

인증암호 |

6자리 숫자 |

음성제공 |

||

|

제품수명 |

3 Years License |

7,000회 사용 가능 |

||

|

Low Battery 알림 |

배터리 부족 시 음성 알림 기능 |

고객의 갑작스런 사용불능 상태 방지 |

||

|

이어폰 잭 |

지원 Spec : 커넥터 I자형 (SP) |

이어폰은 제품에 미포함 |

||

|

기 타 |

시각장애인를 위한 음성형 OTP |

- |

2) Software OTP

가) 인증서버 (Grippin Tower)

그리핀 타워 인증서버는 자사의 개인용 OTP 매체에서 발생된 1회용 비밀번호가 네트워크로 전송되었을 때 이를 인증하기 위하여 OTP 매체와 동일한 알고리즘이 서버내부에서 동작하여 인증을 수행합니다.

OTP Token의 형태와 관계없이 등록이 가능하며 자사가 판매중인 OTP 매체에 최적화 되어있습니다. 기본적으로 계정동기화, e-mail SMS 인증서버에 연동이 가능하며 서버 내부의 Basic Platform에 지원이 가능하도록 추가 되어 있습니다. 내부 DB에는 개인정보가 모두 암호화 되어 저장되도록 되어있어 Data 해킹에도 방어가 되도록 설계되어 있으며 Radius 프로토콜을 이용하여 현재 은행이나 기업에서 사용중인 타 시스템과의 연동 사용에도 문제가 없습니다.

현재 자사가 납품중인 대부분의 은행과 기업에서 그리핀 타워 인증서버를 사용하고 있습니다.

|

[ 특징 ]

- 시간 동기 방식

- 국내외 표준 알고리즘 적용 (HMAC-SHT1, SWWD)

- 국내 금융기관에서 충분히 검증된 시간보정 기능으로 시간오차에 따른 문제 해결

(특허)

- 자유로운 커스터마이징 및 다양한 플랫폼 지원

- 기업 및 금융기관에서 사용중인 보안인증시스템(공인인증, VPN, F/W등)과의 연동

- 다양한 응용프로그램 및 그룹웨어 연동개발 편의성 제공, 관리하기 쉽고, 편리한

Web 기반의 관리프로그램

- 생체인증 방식 지원(FIDO 공식인증 획득, UAF 1.0 android/ios)

나) Any OTP_Smart

Any OTP는 크리스탈이 내장된 기존의 Hardware 와는 달리 모바일 기지국 기반의 정확한 시간정보를 사용하여 시간 동기화 방식을 구현하였습니다.

위의 시간정보와 암호화된 OTP 알고리즘을 적용하여 발생된 OTP 번호를 AnyOTP APP을 이용하여 암호화된 전문으로 재 가공하여 기업이나 은행에 설치된 서버와 통신하여 1회용 비밀번호를 생성합니다.

암호화 통신 및 1회용 비밀 번호를 이용하여, 외부에서 스마트폰 해킹을 실행하더라도 안전하게 결제나 인증이 가능하도록 제작되어있습니다.

|

용도 |

OTP Client(Software) |

|

||

|

제품명 |

Any OTP |

|||

|

PIN PAD |

지원 |

|||

|

항목 |

사 양 |

비 고 |

||

|

인증방식 |

시간 동기 방식 |

- |

||

|

알고리즘 |

HMAC방식의 SHA1, AES 암호화알고리즘 |

- |

||

|

인증번호 |

6자리 숫자 (분당 1회 자동 변경) |

- |

||

|

제품 라이선스 |

3 Years License |

- |

||

|

적용 플랫폼 |

Android, iOS |

- |

||

|

기 타 |

휴대폰에 App 형태로 다운로드 하여 별도의 기기 소지가 불필요, 인증코드 및 고객코드를 이용한 보안성 강화 |

App store 다운로드 |

다) Secure AnyOTP

Secure AnyOTP는 OTP 비밀키를 분할하여 스마트폰과 서버에 각각 저장하고, 인증요청 시 마다 서버에 저장된 비밀키를 매번 다르게 생성, 전달하여 결합함으로써 탈취 시에도 재사용이 불가능하여 OTP 비밀키의 보안성이 확보됩니다.

사용자가 입력한 서버 PIN으로 1차 검증하고 정상일 경우 새로 생성된 OTP 비밀키 B를 전달하여 거래정보를 질의값으로한 질의응답방식의 거래연동 OTP를 생성, 인증함으로써 보안성을 더욱 강화하였습니다.

|

용도 |

OTP Client(Software) |

|

||

|

제품명 |

Secure AnyOTP | |||

|

항목 |

사 양 |

비 고 |

||

|

인증방식 |

거래기반 | - | ||

|

인증모듈 |

PKI 기반 암호화 및SSL을 이용한 네트워크 보안 적용, HMAC 방식SHA256 암호화 알고리즘 | - | ||

|

적용 플랫폼 |

Android, iOS | - | ||

|

주요기능 |

서버핀 제공 |

1차 서버핀 검증을 통한 보안성 강화 |

||

|

키스토어 저장 기능 |

안전한 키 데이터 관리 |

|||

|

OTP 자동 전송 기능 |

사용자 편의성 제공 |

|||

|

OTP키 분할 저장 |

OTP 생성 시 보안성 강화 |

라) BIOTP

FIDO와 OTP가 결합한 형태로 생체기반 인증을 통한 강력한 보안성을 제공하며, 온라인 환경에서 사용자의 신원을 빠르게 식별하기위한 OTP입니다.

생체기반의 인증을 통해 1차적으로 인증을 하고 2차적으로 거래연동 OTP를 사용하며, 기존 OTP처럼 수동으로 입력받는 방식이 아닌 OTP 생성 및 검증을 자동으로 처리하여 보안성 및 편의성을 강화하였습니다.

|

용도 |

생체기반 인증 결합 거래 연동OTP |

|

||

|

제품명 |

BIOTP | |||

|

항목 |

사 양 |

비 고 |

||

|

인증방식 |

생체인증 : 사용자의 지문, 음성 기반 OTP인증 : 거래 기반 |

- |

||

|

인증모듈 |

PKI 기반 암호화 및SSL을 이용한 네트워크 보안 적용, HMAC 방식SHA256 암호화 알고리즘 |

- |

||

|

적용 플랫폼 |

Android, iOS | - | ||

|

주요기능 |

발급 코드 제공 |

정상 발급 사용자를 식별 |

||

|

지문 및 음성 인증 기능 |

간편하고 높은 보안성 제공 |

|||

|

키스토어 저장 기능 |

안전한 키 데이터 관리 |

|||

|

사용자 생체 로컬 인증 기능 |

사용자 생체 정보 누출 방지 |

|||

|

OTP키 분할 저장 |

OTP 생성 시 보안성 강화 |

(4) 기타

가) 생체인증서비스

인증 기술과 FIDO 기술을 연계하여 보안성과 편리성을 동시에 충족시켜주는 생체기반 인증서를 개발하여 서비스중이며, 이동통신 3사와 PASS 인증서비스를 제공하고 있습니다.

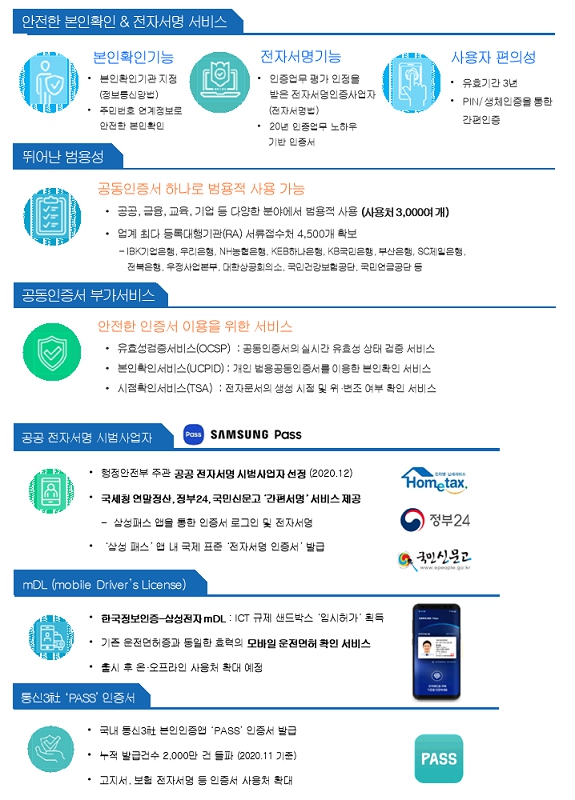

나) SSL(보안서버인증서)

SSL(Secure Sockets Layer)이란 TLS라고도 하며 고객 웹 브라우저(Client)와 웹서버 간의 개인정보, 데이터를 안전하게 주고 받기 위해 암호화 하여 통신하는 프로토콜입니다.

|

|

SSL |

다) 전자계약서비스 (싸인오케이)

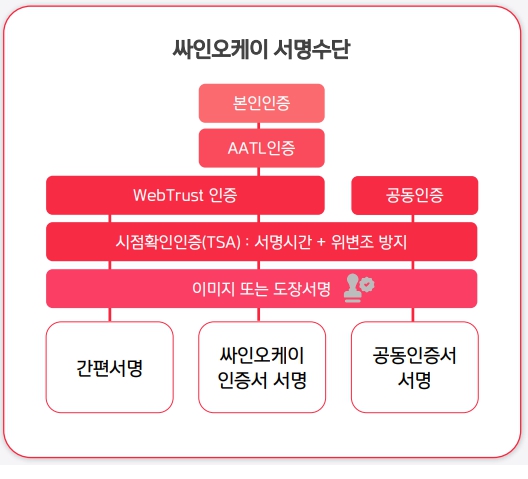

기존에 사용하던 계약서나 동의가 필요한 문서를 그대로 업로드한 뒤 계약 참여자에게 카카오톡이나 메일로 서명을 요청하여 만나지 않고도 계약을 완료하는 비대면 전자계약 서비스입니다.

시점확인 인증(TSA)을 통해 서명 시점 확인 및 문서 위변조 방지 기능을 제공 하며, AATL (Adobe Approved Trust List) 인증서 서명으로 서명에 대한 유효성 검증이 가능합니다.

|

|

싸인오케이 서명수단 |

|

|

싸인오케이 서비스흐름 |

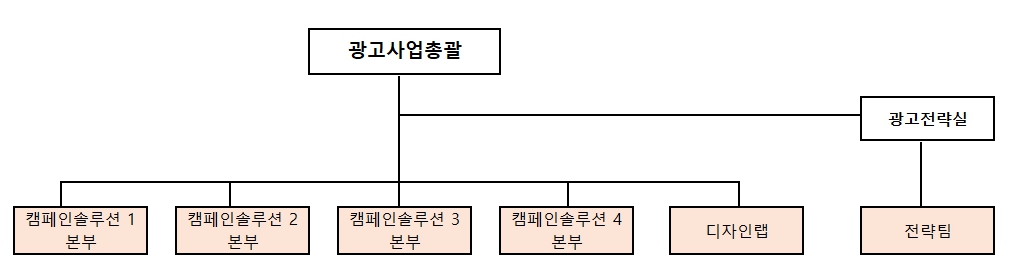

■ 광고사업부문 : 주식회사 와이즈버즈

가. 주요제품 현황

당사는 자체 개발한 페이스북 광고 최적화 플랫폼 "Adwitt" 의 기술력과 우수성을 바탕으로 국내 최초의 "Facebook Marketing Partner with Ad Technology"로 선정되었습니다. 해당 플랫폼을 통하여 페이스북 광고 API 서버에 직접 접근하여 페이스북이 제공하는 서비스에 당사의 기술력을 보완하여 페이스북 광고를 더욱 정교하고 효율적으로 운영하는 온라인 광고 대행 회사입니다.

당사는 광고주를 대신하여 해당 광고의 전략에서부터 광고 집행, 관리, 분석, 이슈 대응, 기술적 지원, 광고 소재 제작 및 데이터 등 디지털 광고 전 과정에 걸친 서비스 제공과 부동산 임대하고 있으며, 매출 유형의 분류 및 매출현황은 다음과 같습니다.

| [사업부문별 매출 유형] |

|

분 류 |

온라인 광고 형태 |

사용 솔루션 |

|---|---|---|

|

광고대행 |

RTB 디스플레이 광고 |

Adwitt”솔루션 + 매체기반 |

|

크리에이티브 |

- | |

| 기타 | - | |

| 임대수익 | - | |

| [주요 제품의 순액매출 현황] | |||

| (단위 : 천원, %) | |||

|

품 목 |

2024년 1분기 | 2023년 |

비 고 |

||

|---|---|---|---|---|---|

|

매출액 |

매출비중 |

매출액 |

매출비중 |

||

|

광고대행 |

1,877,676 | 92.11% | 13,157,783 | 95.24% |

- |

|

기 타 |

158,474 | 7.77% | 656,490 | 4.75% |

- |

| 임대수익 | 2,298 | 0.11% | 753 | 0.01% | - |

|

합 계 |

2,038,448 | 100.00% | 13,815,026 | 100.00% | - |

| [주요 제품의 취급고 매출 현황] | |||

| (단위 : 천원, %) | |||

|

품 목 |

2024년 1분기 | 2023년 |

비 고 |

||

|---|---|---|---|---|---|

|

매출액 |

매출비중 |

매출액 |

매출비중 |

||

| 광고대행 | 54,949,293 | 99.71% | 210,092,567 | 99.68% |

- |

|

기 타 |

158,474 | 0.29% | 656,490 | 0.31% |

- |

| 임대수익 | 2,298 | 0.00% | 753 | 0.01% | - |

|

합 계 |

55,110,065 | 100.00% | 210,749,810 | 100.00% |

- |

주) 상기매출액은 별도재무제표 기준입니다.

(1) 광고대행

당사의 주요 고객은 크게 '광고주에게 광고 집행을 의뢰 받은 광고대행사'(미디어렙)와 '광고 집행을 직접 의뢰하는 광고주'(퍼포먼스 사업)입니다. 당사는 다양하고 안정적인 광고주들을 유치하고 있는 광고대행사의 특성을 활용하여 안정적인 사업/수익구조를 위해 다양한 대행사 유치를 위한 노력을 기울이고 있습니다.

현대기아자동차를 메인으로 하고 있는 이노션(현대 자회사)은 중요한 파트너 사 중 하나입니다. 글로벌 시장을 주력으로 하고 있는 현대기아자동차 광고주의 특성상 종합광고 대행사인 이노션은 해외 광고 시장 및 해외 주요 광고 매체에 대한 높은 이해도를 가진 대행사가 필요하였으며, 페이스북과 트위터 등의 매체에 세 번이나 글로벌 성공 케이스로 선정될 정도로 당사와 함께 선도적인 광고 캠페인을 수년 간 진행해 왔습니다. 페이스북과 트위터 공식 페이지에 소개된 당사와 이노션의 글로벌 성공 사례는 아래와 같습니다.

| [페이스북과 트위터 공식 페이지에 소개된 당사와 이노션의 글로벌 성공 사례] |

|

매체 |

광고주 |

광고대행사 |

미디어렙 |

성공등재 사례 |

|---|---|---|---|---|

|

|

기아자동차 글로벌 |

이노션 |

와이즈버즈 |

페이스북 비즈니스 페이지 |

|

|

기아자동차 글로벌 |

이노션 |

와이즈버즈 |

페이스북 비즈니스 페이지 |

|

|

기아자동차 글로벌 |

이노션 |

와이즈버즈 |

트위터 마케팅 페이지 |

또한 다른 파트너 사인 레오버넷(Leo Burnett)/ 스타컴(Starcom)은 글로벌 종합 대행사이자 매체사로 OB맥주전체브랜드(Cass, Budweiser, Stella Artois, Corona, Hoegaarden등) 및 맥도날드, 이케아, 벤츠 등 다양한 글로벌 브랜드 캠페인을 진행하였으며, 특히 이케아는 페이스북 글로벌 케이스 등재 및 세계적인 광고 웹진인 Adweek에도 선정되었습니다. 페이스북과 Adweek 매거진 공식 페이지에 소개된 당사와 스타컴의글로벌 성공 사례는 아래와 같습니다.

| [페이스북과 Adweek 매거진 공식 페이지에 소개된 당사와 스타컴의 글로벌 성공 사례] |

|

매체 |

광고주 |

광고대행사 |

미디어렙 |

성공등재 사례 |

|---|---|---|---|---|

|

|

이케아 |

스타컴 |

와이즈버즈 |

페이스북 비즈니스 페이지 |

|

Adweek |

이케아 |

스타컴 |

와이즈버즈 |

Adweek 페이지 https://www.adweek.com/sponsored/the-rise-of-stories/) |

그 외에도 당사의 미디어렙 사업은 그룹엠, 캐러트코리아, 제일기획, HSAD, SM C&C등 국내외 가장 규모 있는 대행사들과 장기간의 파트너십을 통해 안정적인 수익구조를 창출하고 있습니다. 당사의 미디어렙 사업은 해당 매체에 대한 전문성은 물론이며, 직접 광고주 영업과 달리 대행사 내부의 실무자 및 이해 관계자 모두를 설득하고 교육시켜야 하는 장기간의 전략적 공략이 필요한 분야로, 진입 장벽이 상대적으로 높고 그만큼 외부 요인으로 인한 변동이 적은 영역입니다.

퍼포먼스 사업은 상대적으로 외부 변동 요인이 높은 사업부문이나, 빠른 순환으로 인한 시장 확장의 기회가 큰 사업영역이기도 합니다. 특히 게임사, 커머스 광고주들이 상위 매출의 주를 이루고 있으며 이들의 마케팅 목표는 미디어렙의 광고주 대비 상대적으로 더 즉각적이고 빠른 유저의 행동을 필요로 합니다.

주요 게임사인 넷마블, NC소프트, 넥슨과 같은 한국 대형 게임사는 당사와 파트너십을 유지하고 있으며, 2017년 대형 신작 게임이 출시되어 성공사례를 함께 진행 하였습니다.

![이미지: [게임사 성공사례]](%5B%EA%B2%8C%EC%9E%84%EC%82%AC%20%EC%84%B1%EA%B3%B5%EC%82%AC%EB%A1%80%5D.jpg) |

|

[게임사 성공사례] |

대형 게임사의 단점은 신규게임이 출시되지 않는 시기나 상대적으로 중요도가 낮은 게임이 출시되는 시기에는 예산을 대폭 줄이거나 예산을 사용하지 않는 단점이 있습니다. 하지만 커머스(Commerce) 광고주인 스노우, 틴더와 같은 앱(Application) 서비스 광고주들은 연간 지속적인 광고비를 소진하나 계절이나 연간 이벤트 등에 의해 연 중 매출의 증감이 존재하고, 국내 산업군(Industry) 중에서 가장 매출 관련 지표에 민감하기 때문에 광고대행사 교체 및 비딩(Bidding)을 통해 수시로 내/외부의 변화를 반복하고 있습니다. 따라서 디지털 마케팅 전반에 걸쳐 퍼포먼스 광고 영역의 빠른 속도와 변화는 가장 큰 화두 중 하나이기도 합니다. 당사는 이러한 환경 속에서도 대형 퍼포먼스 광고주들과 수년 간의 파트너십을 이어오고 있으며, 신규 퍼포먼스 광고주 유치에도 적극적으로 임하고 있습니다.

![이미지: [커머스성공사례]](%5B%EC%BB%A4%EB%A8%B8%EC%8A%A4%EC%84%B1%EA%B3%B5%EC%82%AC%EB%A1%80%5D.jpg) |

|

[커머스성공사례] |

매체 : Facebook, Google, Twitter 등

(출처 : 당사내부자료)

(2) 크리에이티브

크리에이티브 사업은 미디어렙 사업과 퍼포먼스 사업 고객들의 광고 소재를 직접 제작하는 사업입니다. 크리에이티브 사업부는 해당 고객사에 광고 소재에 대한 제작비를 청구하여 수익을 창출하고 있습니다.

2019년 성공적인 광고로 버거킹의 TV광고 촬영 당시 디지털 광고용 소재를 제일기획과 함께 제작 후 페이스북, 구글 용 광고 소재 별도 제작, 카카오톡 이모티콘 제작, 기타 디지털 옥외 광고 제작 등 TV를 제외한 모든 광고 매체의 광고 소재를 직접 제작하였습니다.

![이미지: [당사가 제작한 버거킹 ‘김영철 4달라’ 디지털 광고 소재들]](%5B%EB%8B%B9%EC%82%AC%EA%B0%80%20%EC%A0%9C%EC%9E%91%ED%95%9C%20%EB%B2%84%EA%B1%B0%ED%82%B9%20%E2%80%98%EA%B9%80%EC%98%81%EC%B2%A0%204%EB%8B%AC%EB%9D%BC%E2%80%99%20%EB%94%94%EC%A7%80%ED%84%B8%20%EA%B4%91%EA%B3%A0%20%EC%86%8C%EC%9E%AC%EB%93%A4%5D.jpg) |

|

[당사가 제작한 버거킹 ‘김영철 4달라’ 디지털 광고 소재들] |

![이미지: [당사가 제작한 버거킹 ‘곽철용 묻고 더블로가’ 디지털 광고 소재들]](%5B%EB%8B%B9%EC%82%AC%EA%B0%80%20%EC%A0%9C%EC%9E%91%ED%95%9C%20%EB%B2%84%EA%B1%B0%ED%82%B9%20%E2%80%98%EA%B3%BD%EC%B2%A0%EC%9A%A9%20%EB%AC%BB%EA%B3%A0%20%EB%8D%94%EB%B8%94%EB%A1%9C%EA%B0%80%E2%80%99%20%EB%94%94%EC%A7%80%ED%84%B8%20%EA%B4%91%EA%B3%A0%20%EC%86%8C%EC%9E%AC%EB%93%A4%5D.jpg) |

|

[당사가 제작한 버거킹 ‘곽철용 묻고 더블로가’ 디지털 광고 소재들] |

당사의 크리에이티브 역량은 디지털 매체에 대한 높은 이해도와 유저의 특성 및 트렌드를 기민하게 파악할 수 있는 인사이트, 그리고 빠르게 광고 소재로 만들 수 있는 디자인 프로세스로 정의할 수 있습니다.

이는 기존 종합 광고대행사에서는 다루기 어려운 시의적절한 광고 소재의 제작을 가능하게 합니다. 또한 기존 디지털 광고대행사에서 구현하기 힘든 매체 지면 최적화(페이스북, 구글의 각기 다른 매체 지면에 맞게 광고 소재를 제작) 및 광고 소재 실시간 최적화(여러 광고 소재를 끊임없이 AB테스트하여 가장 높은 효율을 보이는 소재로 광고 예산 실시간 이관)를 가능하게 하는 것입니다. 당사는 크리에이티브 역량을 인정 받아 페이스북의 선진화된 크리에이티브 기법을 광고주에게 제공하는 페이스북 "모바일웍스(MobileWorks" 프로그램의 파트너로 선정되어 광고주 성공사례를 만들었습니다.

또한 인스타그램의 선진화된 광고기법을 광고주의 광고소재로 만드는 "인스타그램 크리에이티브 해커톤(Hackathon)" 이벤트를 디지털 대행사 주최하였고, 모바일웍스 프로그램을 하루동안 실시간으로 작업하는 "페이스북 모바일웍스 Live" 이벤트를 주최한 회사로 선정된 바 있습니다.

|

[페이스북 MobileWorks 프로젝트] |

|

해당년월 |

광고주 |

작업형태 |

|---|---|---|

|

2019.08 |

아모레퍼시픽(이니스프리) |

영상 편집 |

|

2019.08 |

아모레퍼시픽(에스쁘아) |

영상 편집 |

|

2019.08 |

P&G (Swiffer) |

영상 제작 |

|

2019.07 |

쇼박스 (봉오동전투) |

영상 편집 |

|

2019.07 |

로레알 (입생로랑 뷰티) |

영상편집 |

|

2019.07 |

로레알 (슈에무라) |

이미지 영상화 작업 |

|

2019.05 |

YBM (날마다톡) |

이미지 영상화 작업 |

|

2019.05 |

네오위즈 2R (브라운더스트) |

영상 편집 |

|

2019.03 |

네오위즈 1R (브라운더스트) |

영상 편집 |

|

2019.03 |

NHN (크루세이더) |

영상 편집 |

|

2019.03 |

BCM (민병철유폰) |

영상 편집 |

|

2019.03 |

인플루엔셜 (윌라) |

이미지 영상화 작업 |

|

2019.03 |

백패커 (아이디어스) |

이미지 영상화 작업 |

|

2019.03 |

코오롱몰 (왁) |

영상 편집 |

|

2019.01 |

BKR (버거킹) |

영상 편집 |

|

2018.12 |

이케아 |

영상 편집 |

|

2018.11 |

휴메이저 (닥터포헤어) |

이미지 영상화 작업 |

|

2018.11 |

브로콜리 |

이미지 영상화 작업 |

|

2018.11 |

크라운게임즈 (슬롯티카) |

이미지 영상화 작업 |

(출처 : 당사 내부 자료)

(3) 기타

프로그래매틱바잉 광고 시장이 성장하면서 매체들이 광고로 수익을 내기 위해 광고서버가 필수 요소가 되었습니다. 중소매체들은 자체적으로 광고서버개발을 위한 투자가 어렵고, 내부 광고영업조직이 존재하지 않기에 대부분 애드익스체인지를 활용해 광고수익화 사업을 하고 있습니다. 하지만 애드익스체인지를 활용할 경우 SSP 서비스와 광고네트워크 사업자에게 수수료를 지불하기에 광고 인벤토리당 수익이 낮을 수 밖에 없습니다. 또한 광고노출소재의 통제가 되지 않아 서비스 내 혐오스러운 광고가 노출될 우려도 있습니다. 이와 같은 한계점이 존재하여 대형매체사는 자체 광고서버구축을 통해 광고수익 극대화를 추구하려 하지만 광고서버구축은 높은 광고기술력과 시장 인사이트를 요구합니다.

이에 당사가 자체 개발한 본 서비스는 자체 광고서버가 없는 대형매체사에서 API기반으로 쉽게 연동할 수 있도록 서버가 구축되어 있으며, 플랫폼은 직접 광고주 대상으로 팔 수 있는 선결제시스템과, 에이전시를 통해 세일즈를 할 수 있는 대행사 계정 후불제시스템을 모두 지원합니다.

| [주요 실적] |

|

기간 |

매체사 |

광고매체 |

비고 |

|---|---|---|---|

|

2016.04 ~ 2017.10 |

㈜캠프모바일 |

밴드 |

SI 서비스 제공 / RS 청구 |

|

2016.04 ~ 2019.08 |

주식회사 빙글 |

빙글 |

Cloud 서비스 제공 / RS + SI 청구 |

| 2020.05 ~ | 아프리카tv | 아프리카tv | SI 서비스 제공 / RS 청구 |

| 2022.05 ~ 2023.12 | 원스토어 | 원스토어 | SI 서비스제공 / 개발비 청구 |

| 2022.05 ~ 2024.04 | LG유플러스 | LG Uplus Mobile apps | SSP 제공 / Monthly Fee 청구 |

| 2022.05 ~ 2022.06 | 피티코리아 | 피티코리아 | SI 서비스제공 / 개발비 청구 |

| 2022.06 ~ 2022.11 | 임팩트에이아이 | 임팩트에이아이 | SI 서비스제공 / 개발비 청구 |

1) 캠페인 구조

Facebook, Google과 같은 글로벌 매체들이 지향하는 가장 안정적인 캠페인 구조를 지원합니다. Audience를 중심으로 서로 다른 placement더라도 동일한 목적 아래 eCPM으로 놓고경쟁함으로써 광고효과 및 매체의 수익을 극대화합니다.

![이미지: [당사 ad server 솔루션이 지원하는 캠페인 구조 설명]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%EC%9D%B4%20%EC%A7%80%EC%9B%90%ED%95%98%EB%8A%94%20%EC%BA%A0%ED%8E%98%EC%9D%B8%20%EA%B5%AC%EC%A1%B0%20%EC%84%A4%EB%AA%85%5D.jpg) |

|

[당사 ad server 솔루션이 지원하는 캠페인 구조 설명] |

2) 지원광고포맷 및 소재

광고주의 효과적인 캠페인 운영을 위한 다양한 광고 상품과 소재 지원합니다.

- 피드 광고: 컨텐츠와 유사한 형태의 광고로 유저에게 거부감을 최소화한 네이티브

광고 상품

- 띠배너 광고: 오브젝트를 강조하여 브랜드 제품 또는 모델을 부각시키기에 용이한

띠배너 형태의 광고 상품

- 풀스크린 광고: 앱종료 또는 앱시작시 풀스크린으로 노출되어 브랜드 인지와

클릭을 극대화하는 광고 상품

![이미지: [당사 ad server 솔루션이 지원하는 광고 형태와 소재 타입]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%EC%9D%B4%20%EC%A7%80%EC%9B%90%ED%95%98%EB%8A%94%20%EA%B4%91%EA%B3%A0%20%ED%98%95%ED%83%9C%EC%99%80%20%EC%86%8C%EC%9E%AC%20%ED%83%80%EC%9E%85%5D.jpg) |

|

[당사 ad server 솔루션이 지원하는 광고 형태와 소재 타입] |

3) 타겟팅 옵션

정확한 타겟에게 원하는 광고를 노출하는 세분화된 타겟팅 옵션 제공합니다.

- 유저의 행태와 id 값을 바탕으로 유저의 성별과 나이, 관심도를 파악하는 User

Profiling 기반 타겟팅 제공

- OS타입과 버전, 디바이스 종류와 모델 등 기기 정보와 클라이언트가 보유하고

있는 고객 DB를 활용하여 더욱 입체적인 타겟팅이 가능

![이미지: [당사 ad server 솔루션이 지원하는 광고 타겟그룹 종류]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%EC%9D%B4%20%EC%A7%80%EC%9B%90%ED%95%98%EB%8A%94%20%EA%B4%91%EA%B3%A0%20%ED%83%80%EA%B2%9F%EA%B7%B8%EB%A3%B9%20%EC%A2%85%EB%A5%98%5D.jpg) |

|

[당사 ad server 솔루션이 지원하는 광고 타겟그룹 종류] |

4) 계정구조

매체와 광고 운영을 대행하는 에이전시 그리고 직접 광고를 운영하는 광고주의 구조적 특성을 고려한 계정구조를 지원합니다.

- Admin 계정: 모든 계정을 총괄하고 계정 별 매출 및 운영 현황을 쉽게 파악할

수 있도록 최적화된 구조

- Managed 계정: 다양한 팀과 운영자로 이루어진 대행사에서 여러 광고주를 관리할

수 있는 구조

- Self 계정: 개인 또는 법인 광고주가 직접 캠페인 관리 및 운영 가능한 구조

![이미지: [당사 Ad server 솔루션이 지원하는 계정 구조]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%EC%9D%B4%20%EC%A7%80%EC%9B%90%ED%95%98%EB%8A%94%20%EA%B3%84%EC%A0%95%20%EA%B5%AC%EC%A1%B0%5D.jpg) |

|

[당사 Ad server 솔루션이 지원하는 계정 구조] |

5) 계정별 주요 기능

- Admin: 플랫폼 이용 고객의 전체 계정과 광고 현황을 한눈에 파악 가능한 직관적인 UI를 가지고 있습니다. 대시보드에서는 광고 인벤토리 상황을 예측하고, 계정/소재 검수요청이나 질문 처리 현황 등 관리에 필요한 모든 정보를 파악하고 신속하게 필요한 액션을 취할 수 있습니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 어드민 대시보드 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%96%B4%EB%93%9C%EB%AF%BC%20%EB%8C%80%EC%8B%9C%EB%B3%B4%EB%93%9C%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 어드민 대시보드 화면] |

또한 어드민 리포트에서는 서비스 타입 별, 캠페인 타입 별, 계정 별, 성과별로 데이터를 확인할 수 있으며 필터 기능을 통해 원하는 조합의 값을 불러올 수 있어 다양한 관점으로 효율과 매출 현황을 파악하고 비교분석 할 수 있습니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 어드민 리포트 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%96%B4%EB%93%9C%EB%AF%BC%20%EB%A6%AC%ED%8F%AC%ED%8A%B8%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 어드민 리포트 화면] |

그리고 계정 관리 기능으로 계정마다 필요한 액션을 빠르게 취하고 고객 지원 기능으로 광고 운영자와 양방향 커뮤니케이션 환경을 제공하여 광고 운영자 불필요한 시간을 최소화합니다. 광고소재 또는 광고계정의 검수가 되지 않았으면 왜 안되었는지, 플랫폼을 통해 커뮤니케이션하고 커뮤니케이션 히스토리가 남기 때문에 정확한 히스토리 파악이 가능합니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 어드민 쿠폰생성 및 관리 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%96%B4%EB%93%9C%EB%AF%BC%20%EC%BF%A0%ED%8F%B0%EC%83%9D%EC%84%B1%20%EB%B0%8F%20%EA%B4%80%EB%A6%AC%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 어드민 쿠폰생성 및 관리 화면] |

- Agency 및 Sub Agency: 캠페인 현황과 하위 계정의 승인 상황을 한눈에 파악하고 필요한 액션을 신속하게 취할 수 있는 인터페이스를 가지고 있습니다. 대시보드에서는 캠페인 예산 현황, 여신 & 서비스 이용 현황, 에이전시 & 광고주 승인 현황, 광고 소재 승인 현황과 같이 캠페인 진행과 관리에 필요한 정보를 한 화면에서 모두 확인할 수 있습니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 에이전시 대시보드 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%97%90%EC%9D%B4%EC%A0%84%EC%8B%9C%20%EB%8C%80%EC%8B%9C%EB%B3%B4%EB%93%9C%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 에이전시 대시보드 화면] |

또한 리포트 메뉴에서 캠페인 타입 별 (웹사이트 클릭, 앱인스톨, 비디오뷰), 계정 별,성과별로 효율과 매출을 다각도에서 볼 수 있으며, 보다 빠르고 효과적인 리포트 작성을 위해 Edit Column과 Export 기능을 지원하기 때문에 필요한 데이터를 추출하여 엑셀 포맷으로 다운로드가 가능합니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 에이전시 리포트 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%97%90%EC%9D%B4%EC%A0%84%EC%8B%9C%20%EB%A6%AC%ED%8F%AC%ED%8A%B8%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 에이전시 리포트 화면] |

또한 대행사 사내 조직 구조에 맞춰 팀, 팀원, 광고주별로 계정을 생성하고 상황에 따라 유연하게 관리가 가능합니다. 팀에서 담당하는 광고주 계정은 팀에서 직접 생성하고, 추후 조직개편 이슈로 타 팀으로 이관될 경우 계정의 이관도 가능합니다.

![이미지: [당사 ad server 솔루션(밴드사례)의 에이전시 메뉴구조 및 계정승인 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EC%97%90%EC%9D%B4%EC%A0%84%EC%8B%9C%20%EB%A9%94%EB%89%B4%EA%B5%AC%EC%A1%B0%20%EB%B0%8F%20%EA%B3%84%EC%A0%95%EC%8A%B9%EC%9D%B8%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 ad server 솔루션(밴드사례)의 에이전시 메뉴구조 및 계정승인 화면] |

Agent 및 Advertiser: 실제 광고를 등록하고 운영하는 계정입니다. 각 계정 별 광고 결과의 실시간이 가능하며 등록된 광고의 운영과 신규 광고 등록을 할 수 있습니다. 광고예산과 기간, 그리고 복수의 광고타겟그룹과 광고소재 등의 항목을 바탕으로 광고등록을 하며 전체 기간 동안 광고 예산을 균등히 쓸 수 있는 스탠다드 딜리버리 옵션과 입찰상황에 맞춰 빠르거나 느리게 쓸 수 있는 액셀러레이티드 딜리버리 옵션도 설정 가능합니다. 등록된 광고소재가 노출될 실제 화면을 프리뷰로 볼 수도 있습니다.

![이미지: [당사 Ad server 솔루션(밴드사례)의 광고주 광고생성 화면]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%28%EB%B0%B4%EB%93%9C%EC%82%AC%EB%A1%80%29%EC%9D%98%20%EA%B4%91%EA%B3%A0%EC%A3%BC%20%EA%B4%91%EA%B3%A0%EC%83%9D%EC%84%B1%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 Ad server 솔루션(밴드사례)의 광고주 광고생성 화면] |

6) 주요기술

실시간 입찰 시스템, 정확한 클릭 예측, 어뷰징 정책 등의 노출 알고리즘으로 캠페인 효율과 효과 극대화합니다.

- 건강한 입찰 경쟁 환경을 조성하는 Real Time Bidding 시스템지원: 실시간으로 모든 광고의 eCPM을 예측하여 eCPM이 가장 높은 광고를 사용자에게 제공하며 eCPM외 광고의 사용자 반응(CTR)까지 고려하여 질 높은 광고를 송출

- Second Price Auction 지원: 구글과 페이스북이 사용하고 있는 Second Price Auction을 지원함으로써 광고주는 낙찰된 입찰가가 아닌 차순위의 입찰가를 적용하여 광고 효과의 안정성 담보

- 매체의 광고 효과를 더욱 높일 수 있는 Click Prediction: 사용자에게 매력도가 떨어지는 광고를 지속적으로 노출하는 문제를 방지하고 머신러닝을 통해 사용자의 각 광고에 대한 클릭율을 실시간으로 예측하고, 예측된 클릭율을 광고 경쟁 시 참고해 사용자의 반응율이 높은 광고에게 노출 우선권을 부여하여 매체 전체 CTR 향상

- 사용자의 광고 피로도를 최소화하는 Frequency Cap: 사용자가 매체 서비스를 이용하면서 광고로 인한 피로도를 최소화하기 위한 Frequency Cap 지원

7) 시스템 인프라스트럭쳐 및 주요 모듈 소개

- Log Receiver: 광고 요청, 송출, 노출 등 플랫폼 내 全트래픽 로그 수집 모듈

- Abusing Detector: 광고 정책 기반 비정상 이벤트 판단 모듈

- Click Prediction Modeler: 광고수익 최적화를 목적으로 광고 별 클릭확률을 예측하는 모듈

![이미지: [당사 ad server 솔루션의 인프라스트럭쳐 설명]](%5B%EB%8B%B9%EC%82%AC%20ad%20server%20%EC%86%94%EB%A3%A8%EC%85%98%EC%9D%98%20%EC%9D%B8%ED%94%84%EB%9D%BC%EC%8A%A4%ED%8A%B8%EB%9F%AD%EC%B3%90%20%EC%84%A4%EB%AA%85%5D.jpg) |

|

[당사 ad server 솔루션의 인프라스트럭쳐 설명] |

나. 주요제품의 기능, 용도 및 특징

|

분류 |

구 분 |

|

|---|---|---|

|

자체플랫폼 기능, 용도 및 특징 |

주요매체 기능, 용도 및 특징 |

|

|

1) RTB 디스플레이 광고 |

2) Adwitt 플랫폼 |

3) 페이스북(인스타그램) |

|

4) 구글(유투브) |

||

(1) RTB 디스플레이 광고 정의

RTB(Real Time Bidding)는 실시간으로 광고 지면인 인벤토리 구매에 경매 형태로 참여하는 것을 의미합니다. 과거의 온라인 광고 시장은 광고를 진행하기 전에 해당 사이트의 인벤토리를 미리 구매해서 광고 집행 예약을 완료해야 광고를 노출할 수 있었습니다. RTB광고 시스템은 광고 타겟에 해당하는 유저가 인벤토리에 노출될 때마다 경매가 이루어집니다. 실시간으로 각 인벤토리마다 경매가 이루어지게 되고, 각 경매는 1/1000초 사이에 완료되면서, 가장 높은 입찰가격을 제시한 광고주의 광고가 우선적으로 노출됩니다.

![이미지: [RTB 시스템(real time bidding)]](%5Brtb%20%EC%8B%9C%EC%8A%A4%ED%85%9C%28real%20time%20bidding%29%5D.jpg) |

|

[RTB 시스템(real time bidding)] |

RTB 시스템은 실시간으로 광고 지면 거래가 이루어지는 장점으로 광고주들은 이전보다 빠르게 광고 소재를 노출할 수 있고, 원하는 메시지를 원하는 타겟에게 노출하여 반응율을 테스트할 수 있습니다.

RTB 시스템은 기존 포털 디스플레이 광고와 애드네트워크 광고의 경우 ①연령, ②성별 정도의 타겟팅이 가능한 반면 RTB 디스플레이 광고는 광고주가 목적으로 하고있는 고객만을 보다 정밀하게 선별하여 광고를 노출할 수 있다는 특징이 있으며, 이를 적용하고 있는 대표적인 미디어로는 페이스북, 인스타그램, 구글, 유튜브, 트위터,등이 있습니다.

(2) ADWITT 플랫폼

당사는 자체 개발한 페이스북 광고 최적화 플랫폼 ‘Adwitt’의 기술력과 우수성을 바탕으로 국내 최초의 "Facebook Marketing Partner with Ad Technology"로 선정되었습니다. 해당 플랫폼을 통하여 페이스북 광고 API 서버에 직접 접근하여 페이스북이 제공하는 서비스에 와이즈버즈의 기술력을 더해 페이스북 광고를 더욱 정교하고 효율적으로 운영할 수 있는 서비스를 제공할 수 있으며, “Adwitt”은 다음과 같은 장점들이 있습니다.

| [페이스북 광고 플랫폼과 Adwitt의 차이점 비교] |

|

비교 항목 |

페이스북 |

Adwitt |

|---|---|---|

|

캠페인 운영 |

상시 입찰 경쟁 모니터링을 통해 효율이 낮은 타겟, 소재를 별도로 종료 |

설정한 스케쥴에 따라 입찰가를 조정하여 효율이 낮은 타겟, 소재는 자동 종료 |

|

유사타겟 생성 |

최대 10%까지 생성 가능 |

최대 20%까지 생성 가능하여 광고 노출 타겟을 더 확장 가능 |

|

리포트 생성 |

각 캠페인 및 타겟, 소재 별로 데이터를 따로 다운로드 하여 취합해야 하는 번거로움이 존재 |

원하는 지표만 설정하면 각 캠페인 별로 모든 데이터를 취하여 리포트 자동 생성 |

|

소재, 타겟 관리 |

각 캠페인 별로 타겟을 별도로 생성하여 광고 소재를 따로 업로드 |

타겟 생성 및 광고 소재 업로드를 한번에 진행 가능하여 시간 단축 |

|

비딩 형태 |

CPM, CPC 비딩과 같은 광고 목적별로 최적화 목표 및 과금 기준을 제공 |

API를 통해서 등록 가능한 CPA 비딩 형태 과금 가능 |

(출처 : 회사내부자료)

1) 쉽고 빠른 대용량 광고 캠페인 등록

페이스북의 실시간 입찰방식 광고에 입각하여 사용하기 편한 UI(User Interface) 제공을 통해 쉽고 빠르게 광고 캠페인 최적화가 가능하게 합니다. “Adwitt”의 Grid View는 각 Ad Set 과 Ad, Creative에 대한 효율을 한 눈에 파악하여 캠페인 상황 별 빠른 대응을 가능하게 합니다.

페이스북의 자체 광고 관리자에서는 직접 타겟과 소재를 세팅시 각 캠페인별로 별도의 업로드를 수행해야 하는 번거로움이 있지만 Adwitt에서는 여러 개의 타겟 그룹을 생성하기 위해 필요했던 반복 작업이 필요 없이 몇번의 클릭만으로 “Adwitt”만의 알고리즘을 통해 타겟을 생성할 수 있습니다. 또한 수십, 수백개의 광고를 동시에 생성할 수 있기 때문에 페이스북 광고 등록에 소요되는 시간을 크게 단축시킬 수 있습니다.

Grid View는 캠페인에 셋팅 되어 있는 타겟과 소재를 모두 한번에 모니터링 할 수 있어 효율적인 캠페인 관리에 용이하며 캠페인의 중요한 지표를 선택하게 되면, 선택된지표의 평균 보다 낮은 타겟, 광고들이 표시되어 각 광고 소재들을 수정하거나 중지하여 캠페인 효율을 극대화 시킬 수 있습니다.

![이미지: [당사 adwitt 플랫폼의 Grid View 화면]](%5B%EB%8B%B9%EC%82%AC%20adwitt%20%ED%94%8C%EB%9E%AB%ED%8F%BC%EC%9D%98%20grid%20view%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 adwitt 플랫폼의 Grid View 화면] |

2) 직관적인 캠페인 결과 확인 및 자동화 시스템

'Adwitt'의 대쉬보드(Dashboard)에서는 광고 추이를 직관적으로 확인이 가능한 그래프 형태로 광고 효율을 표시합니다. 그리고 리포트에서만 원하는 지표를 볼 수 있던 페이스북의 광고 매니저와는 달리 대쉬보드 내에서도 원하는 지표만 선택하여 실시간으로 모니터링이 가능하여 보다 효율적인 캠페인 운영 및 관리가 가능합니다. 이러한 대쉬보드로 인하여 지속적으로 변화하는 페이스북의 입찰경쟁을 사람이 아닌Adwitt 자동화 시스템을 통해 관리할 수 있습니다.

또한 설정한 스케줄에 맞추어 해당 시간의 경쟁상황에 따라 입찰가를 자동으로 조정하여 광고의 효율을 높이고, 효율이 좋지 않은 광고 세트와 광고를 자동으로 종료 시켜 효율 중심의 캠페인 운영이 가능하며, 24시간 광고를 관리하여 광고의 효율을 극대화합니다.

![이미지: [당사 adwitt 플랫폼의 대쉬보드 화면]](%5B%EB%8B%B9%EC%82%AC%20adwitt%20%ED%94%8C%EB%9E%AB%ED%8F%BC%EC%9D%98%20%EB%8C%80%EC%89%AC%EB%B3%B4%EB%93%9C%20%ED%99%94%EB%A9%B4%5D.jpg) |

|

[당사 adwitt 플랫폼의 대쉬보드 화면] |

3) 광범위한 유사타겟 생성

'Adwitt'에서는 페이스북의 기본 유사타겟 생성 기능 보다 최대 2배 더 많은 모수 추출이 가능합니다. 유사타겟이란 페이스북의 핵심 타겟팅 방법 중 하나로써, 광고주가 보유하고 있는 기본 타겟의 성격과 유사한 타겟을 페이스북 사용 유저중에 머신러닝을 통해 찾아주는 타겟을 말합니다.

이러한 유사타겟 생성을 통해 좀더 높은 효율의 타겟을 신규로 발굴하여 광고 도달 범위를 더 늘릴 수 있으면 전환 모수를 더 많이 확대할 수 있습니다. 이렇게 중요한 유사타겟은 페이스북 자체 광고 관리자 플랫폼에서는 최대 10%의 유사도까지만 생성이 가능하지만 “Adwitt”에서는 이보다 2배 더 높은 최대 20%까지 그 유사도를 확장할 수가 있습니다. 이 기능을 통해 앱 설치자, 사이트 방문자들과 유사한 성격의 타겟을 20%까지 확장하여 타겟 모수를 늘려 광고 모수를 확대할 수 있습니다.

또한, 페이스북 광고 성과 개선을 위해서는 각 타겟 그룹 간의 중복을 제외하여 코어(Core) 타겟을 찾는 것이 중요한데, “Adwitt”에서는 쉽고 직관적인 UI를 기반으로 관심사 및 행동 기반 타겟팅 옵션들의 자유로운 배합을 통해 중복적인 요소를 제외하고 원하는 형태의 타겟 설정이 가능하여 각 타겟 그룹 간의 교집합이나 여집합 혹은 그 외의 조합을 통해 원하는 타겟에게 효과적으로 광고를 도달시킬 수 있습니다.

![이미지: [당사 adwitt 플랫폼을 통한 유사타겟 생성 모수 확대 도식화]](%5B%EB%8B%B9%EC%82%AC%20adwitt%20%ED%94%8C%EB%9E%AB%ED%8F%BC%EC%9D%84%20%ED%86%B5%ED%95%9C%20%EC%9C%A0%EC%82%AC%ED%83%80%EA%B2%9F%20%EC%83%9D%EC%84%B1%20%EB%AA%A8%EC%88%98%20%ED%99%95%EB%8C%80%20%EB%8F%84%EC%8B%9D%ED%99%94%5D.jpg) |

|

[당사 adwitt 플랫폼을 통한 유사타겟 생성 모수 확대 도식화] |

4) 리포팅의 자동화

페이스북 광고를 집행할 때 광고 집행 결과를 광고주에게 보고하거나 분석하기 위해서는 리포트를 작성하게 됩니다. 리포팅의 경우 페이스북 광고 관리자에서도 제공을 하고 있지만 각 캠페인, 타겟, 소재별로 별도의 리포트 파일을 다운로드 하여 다시 취합해야 하는 번거로움이 존재합니다.

'Adwitt'에서는 리포트를 엑셀 형태로 쉽고 빠르게 커스터마이징(Customizing) 생성이 가능하며, 사용자가 설정한대로 자동 이메일 수신이 가능하기 때문에, 페이스북에서 자체적으로 제공하는 리포팅 기능상에서의 번거로움을 최소화할 수 있고, 초기 캠페인 생성 시 원하는 지표만 설정하면 매일 자동으로 리포트가 생성되어 쉽고 빠르게

광고주에게 리포트를 보고 할 수 있습니다.

5) CPA 비딩

'Adwitt'에서는 페이스북에서 적용되지 않는 비딩 타입도 API(Application Programming Interface)를 통해 제공이 가능합니다. 페이스북과 인스타그램은 광고 목적별로 각기 다른 최적화 목표 및 과금 기준을 제공하고 있습니다.

하지만 'Adwitt'에서는 광고 API를 통해서만 등록 가능한 CPA(Cost Per Action) 비딩 사용으로 상품별 목적에 맞는 행동에만 광고 비용을 과금 시킬 수 있습니다. 이를 통해 같은 광고 예산으로 광고주가 원하는 유저 행동이 보다 빈번하게 발생될 수 있도록 하는 매우 효과적인 입찰 방식으로 “Adwitt” 활용시 기존 대비 약 30%이상의 CPA를 절감할 수 있습니다.

![이미지: [당사 adwitt 플랫폼을 통한 cpa 비딩 적용 결과]](%5B%EB%8B%B9%EC%82%AC%20adwitt%20%ED%94%8C%EB%9E%AB%ED%8F%BC%EC%9D%84%20%ED%86%B5%ED%95%9C%20cpa%20%EB%B9%84%EB%94%A9%20%EC%A0%81%EC%9A%A9%20%EA%B2%B0%EA%B3%BC%5D.jpg) |

|

[당사 adwitt 플랫폼을 통한 cpa 비딩 적용 결과] |

(3) 페이스북(인스타그램) 광고

페이스북은 글로벌 MAU(Monthly Active User)가 24억명 이상의 세계 1위의 소셜 네트워크 플랫폼으로 유저가 가입할 때 직접 입력한 실제 정보 및 페이스북에서 로그인 이후의 활동 정보(페이지 좋아요, 게시물 댓글 등)를 바탕으로 광고주가 원하는 고객들을 정밀하게 타겟팅이 가능하다는 특징을 보유하고 있습니다.

페이스북 광고는 높은 광고 효율을 달성하기 위해 PC 웹과 모바일 어플리케이션에서 유저들의 행동을 추적할 수 있는 장치를 보유하고 있습니다. 픽셀(Pixel)이라는 장치는 광고주의 웹사이트에 접속하여 활동할 때 쌓이는 정보를 추적할 수 있는 장치로웹사이트에서 회원가입, 로그인, 구매 등과 같은 다양한 유저 액션을 파악할 수 있습니다. 또한 SDK(Software Development Kit)는 픽셀과 마찬가지로 모바일 어플리케이션 상에서 설치 및 실행 여부를 추적할 수 있는 장치로 페이스북은 픽셀과 SDK라는 유저 행동 추적 장치를 통해 아주 정밀한 타게팅 뿐 아니라 광고주가 목표로 하는 유저 액션을 유도할 수 있습니다.

페이스북의 타겟팅에는 인구 통계학적 타겟팅, 주제별 타겟팅 및 유사 타겟팅이 있습니다. 인구 통계학적 타켓팅은 유저가 가입할 때 기입한 회원 정보를 활용하는 것으로, 결혼 및 연애 상태, 학력 수준, 직업, 연령, 성별, 지역과 같은 기본적인 정보뿐만 아니라 다음과 같은 고도화된 타게팅까지도 가능하게 합니다.

| [페이스북 인구 통계학적 타게팅 가능 옵션 예시] |

|

학력 |

중요 이벤트 |

결혼 및 연애상태 |

직장 |

부모 |

|---|---|---|---|---|

|

고등학교 대학교 대학원 [상태] 재학중 중퇴 졸업 [전공분야] 법대 미대 |

다가오는 기념일 다가오는 생일 신혼 약혼 장거리 연애 최근 이사함 |

기혼 이혼 약혼 동거 중 싱글 연애 중 |

건설업 건강 및 의료 기술 서비스 농업 및 수산업 영업 법률서비스 비즈니스 금융 생산업 예술,엔터테인먼트 스포츠 및 미디어 운송 및 이동 음식 군인 |

미취학 유치원생 초등학생 십대 성인 |

(출처: 페이스북 광고 상품 소개서)

주제별 타겟팅은 관심사 및 행동을 바탕으로 광고 시작 초반 광범위한 타겟에게 광고소재 노출을 우선적으로 진행한 후 광고에 반응을 한 타겟들을 세그먼트(Segment)하여, 각 타겟 세그먼트에 다양한 광고 제작물들을 테스트하여 진행하고, 타겟 별로 높은 반응율을 보이는 광고 소재들을 찾아내어, 이를 활용한 형태로 변환 후 노출시키는 방법입니다.

마지막으로 유사 타겟팅이란 사이트를 방문한 유저, 페이스북 페이지를 팔로우하는 유저, 동영상 광고를 시청한 유저 등과 같이 특정 액션을 이미 취하여 바로 생성이 가능한 타겟 그룹과 유사한 성격의 타겟 그룹을 추가로 생성하여 광고에 관심을 가질 가능성이 높은 새로운 사람들에게 광고를 확장하여 노출하는 것을 말합니다.

이러한 정밀하고 다양한 타겟팅으로 인하여 페이스북은 높은 광고 효율을 원하는 광고주들의 가장 선호하는 미디어로 항상 손꼽히고 있으며 다양한 광고 목적별로 적합한 광고 상품들을 보유하고 있어 브랜딩부터 세일즈, 다운로드와 같은 퍼포먼스까지 각 목적에 맞는 캠페인을 진행할 수 있는 매체로 페이스북의 주요 광고 상품과 특징은 다음과 같습니다.

| [페이스북 주요 광고 상품 특징] |

|

구분 |

광고 상품 |

특징 |

|---|---|---|

|

게시물 참여 광고 |

포스팅의 [좋아요], [댓글], [공유], [영상 조회], [클릭] 등과 같이 유저의 참여를 유도하여 페이지 포스트를 확산시키는데 효과적인 광고 상품 |

다양한 유저들에게 도달시켜 브랜딩 효과를 극대화하거나 유저의 참여를 유도하고자 할 때 유용 |

|

동영상 조회 광고 |

동영상 조회 목표를 사용해 모바일 시청 가능성이 높은 타겟에게 광고 노출하는 상품 |

TV 시청률이 낮은 2030 연령대에 효과적으로 동영상 광고를 노출할 수 있으며 동영상을 본 유저들을 추후에 다시 타겟팅에 활용하여 다른 광고 상품에 2차 활용이 가능 |

|

웹사이트 클릭 광고 |

페이스북 피드(Feed)에서 이미지나 영상을 클릭하면 해당 브랜드의 사이트로 유입이 되는 상품 |

브랜드 인지도가 낮은 브랜드일 경우, 사이트 방문을 통한 제품 홍보 및 회원가입 가능 |

|

웹사이트 전환 광고 |

페이스북 픽셀이나 SDK 장치를 활용하여 유저들의 행동을 추적하고 이를 통해 쌓이는 데이터를 바탕으로 페이스북이 AI를 통해 자동적으로 광고 효율을 높일 수 있도록 최적화가 진행되는 상품 |

회원가입, 다운로드, 상품 구매 등 높은 광고 퍼포먼스를 나타낼 수 있는 광고 |

|

카탈로그(Catalogue) 광고 |

광고주가 보유하고 있는 수많은 상품의 정보들을 페이스북에서 원하는 정보로 변환하여 하나의 카탈로그처럼 페이스북 피드 상에서 보여주는 광고 상품. |

커머스(Commerce) 업종 등 다양한 상품들에 대한 광고가 필요한 광고주들의 만족도가 높음 |

|

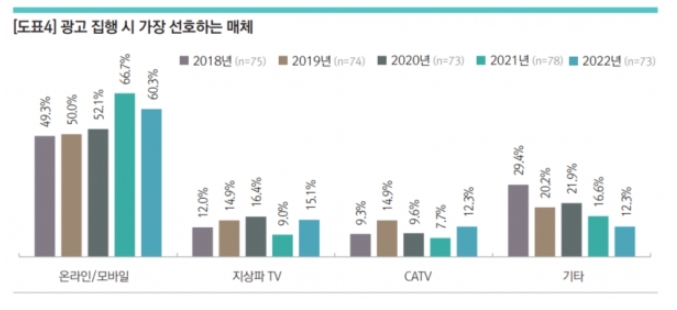

모바일 어플리케이션 설치 광고 |