|

|

확인서 |

분 기 보 고 서

(제 10 기 1분기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 지놈앤컴퍼니 |

| 대 표 이 사 : | 홍유석, 배지수, 박한수 |

| 본 점 소 재 지 : | 경기도 수원시 영통구 창룡대로256번길 50 7층, 8층 |

| (전 화) 031-628-0150 | |

| (홈페이지) http://genomecom.co.kr | |

| 작 성 책 임 자 : | (직 책) 커뮤니케이션그룹장 (성 명) 박병규 |

| (전 화) 031-628-0150 | |

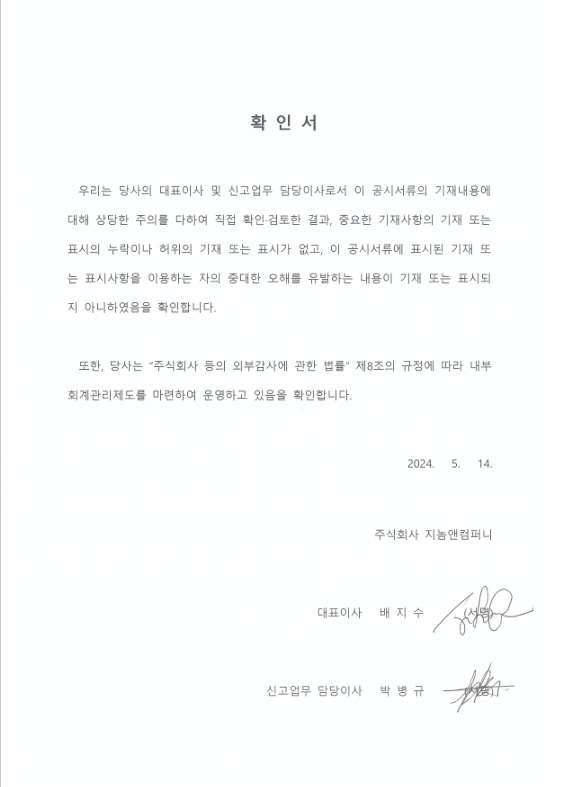

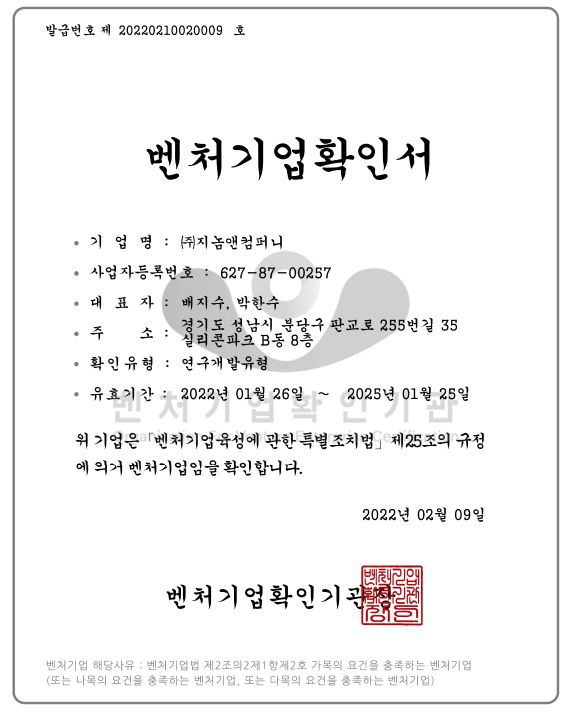

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | - | 4 | 2 |

| 합계 | 4 | - | - | 4 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 지놈앤컴퍼니'이며, 영문으로는 'Genome&Company, Inc.'라 표기합니다.

다. 설립일자

당사는 2015년 9월 24일 설립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

|---|---|

| 주 소 | 경기도 수원시 영통구 창룡대로256번길 50 7층, 8층 (이의동, 광교플렉스데시앙) |

| 전화번호 | 031-628-0150 |

| 홈페이지 주소 | http://genomecom.co.kr |

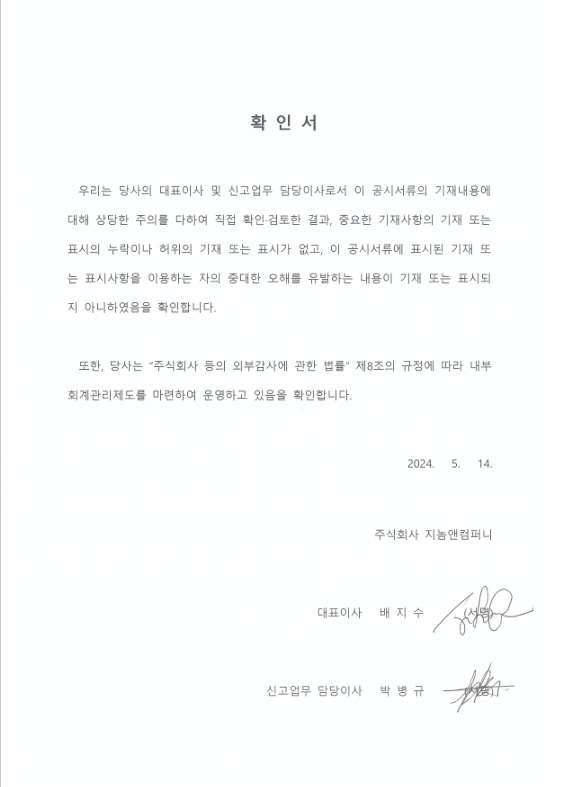

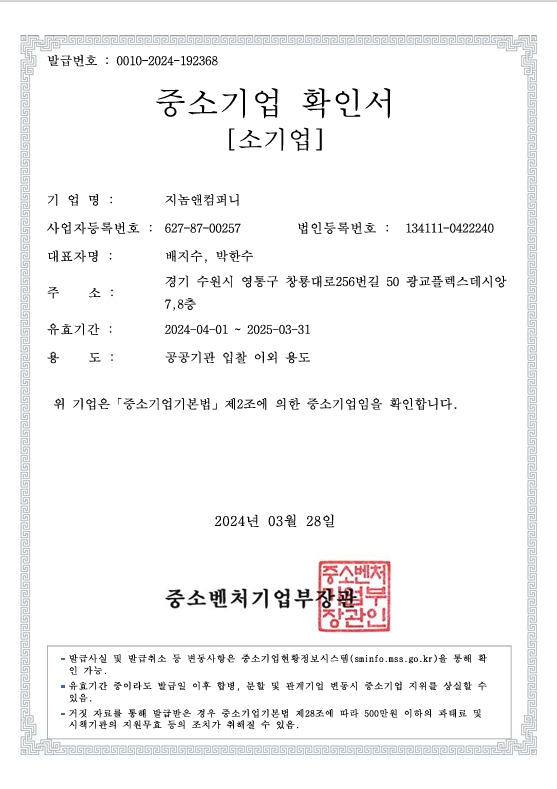

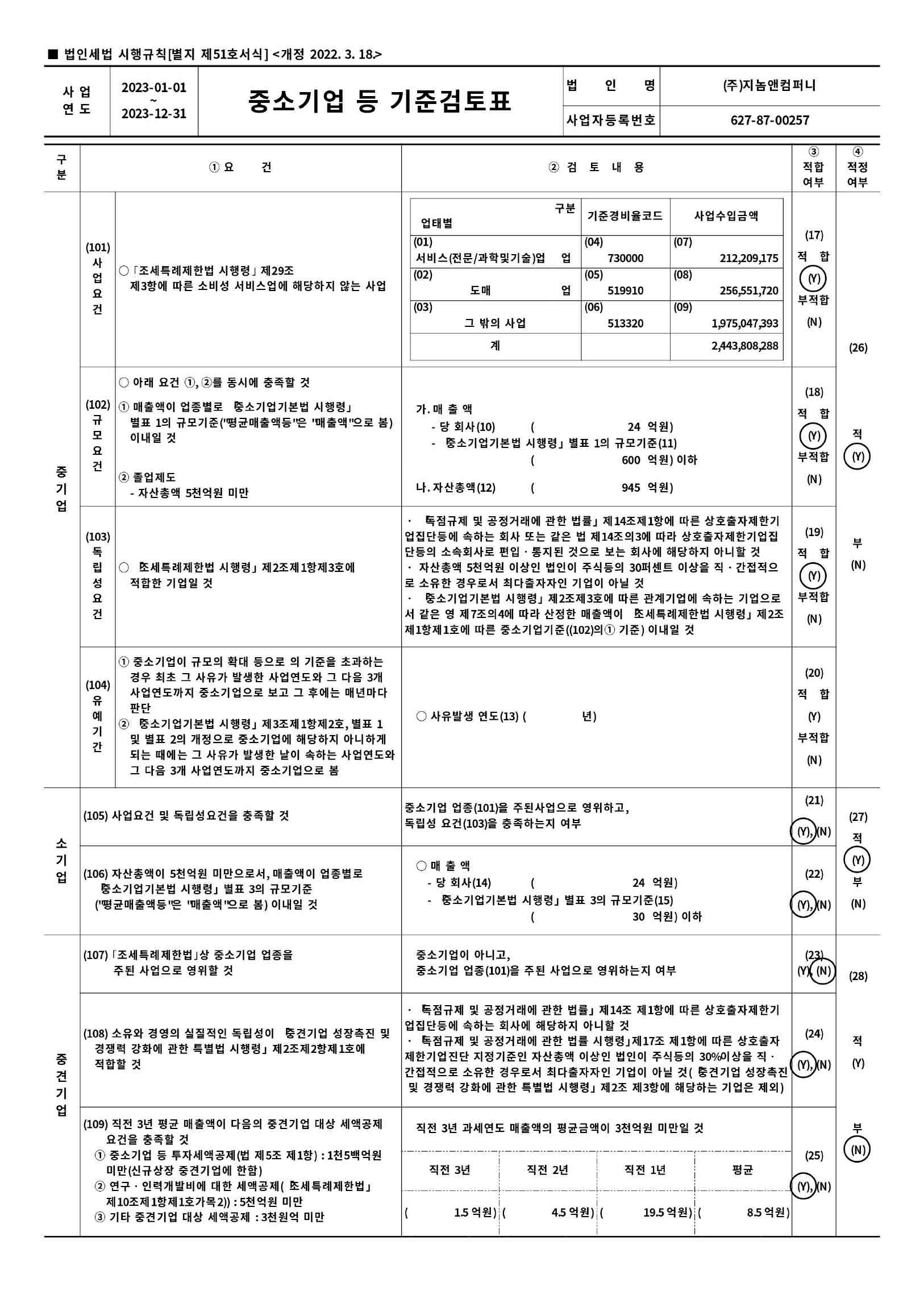

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

(1) 중소기업 해당 여부

당사는 분기보고서 제출일 현재 「중소기업기본법」 제2조 및 동법 시행령 제3조에 의거 중소기업에 해당합니다.

|

|

중소기업확인서 |

(2) 벤처기업 해당 여부

당사는 분기보고서 제출일 현재 「벤처기업육성에 관한 특별조치법」 제2조의2에 의한 벤처기업입니다.

|

|

벤처기업확인서 |

바. 주요 사업의 내용 및 향후 추진하려는 신규 사업에 관한 간략한 설명

당사는 인체 마이크로바이옴을 기반으로 질병을 예방하고 치료할 수 있는 생물학적 제제를 연구ㆍ개발하는 기업으로서, 기술이전 등을 통한 사업화를 기본 비즈니스 모델로 하고 있습니다. 자세한 내용은 『Ⅱ. 사업의 내용』을 참고하시기 바랍니다.

사. 신용평가에 관한 사항

당사는 분기보고서 작성기준일 현재 해당사항이 없습니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2020년 12월 23일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 변경일 | 변경 전 본점 소재지 | 변경 후 본점 소재지 |

|---|---|---|

| 2020.01.17 | 경기도 성남시 분당구 판교로 253, A동 801호 802호 806호(삼평동, 판교이노밸리) |

경기도 성남시 판교로255번길 35, B동 8층(삼평동, 판교실리콘파크) |

| 2023.12.28 | 경기도 성남시 판교로255번길 35, B동 8층(삼평동, 판교실리콘파크) |

경기도 수원시 영통구 창룡대로256번길 50 7층, 8층 (이의동, 광교플렉스데시앙) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 26일 | - | - | - | 사외이사 김정년(주1) |

| 2020년 03월 30일 | 정기주총 | 기타비상무이사 김연준 기타비상무이사 강형준 |

- | - |

| 2020년 09월 04일 | - | - | - | 기타비상무이사 김연준(주1) |

| 2020년 12월 22일 | - | - | - | 기타비상무이사 강형준(주1) |

| 2021년 03월 29일 | 정기주총 | 사내이사 서영진 사외이사/감사위원 정세현 사외이사/감사위원 남광민 감사위원 서정욱 |

사내이사 배지수 기타비상무이사 이병건 |

- |

| 2021년 03월 29일 | - | - | 대표이사 배지수(주2) | - |

| 2022년 03월 25일 | - | 대표이사 서영진(주3) | - | - |

| 2022년 03월 29일 | 정기주총 | - | 사내이사 박한수 사외이사/감사위원 서정욱 |

- |

| 2022년 03월 29일 | - | - | 대표이사 박한수(주4) | - |

| 2023년 01월 31일 | - | - | - | 기타비상무이사 이병건(주1) |

| 2023년 03월 29일 | 정기주총 | 기타비상무이사 김상균 | - | - |

| 2024년 05월 31일 | - | - | - | 대표이사 서영진(주1) |

| 2024년 03월 28일 | 정기주총 | 사내이사 홍유석 | 사내이사 배지수 사외이사/감사위원 정세현 사외이사/감사위원 남광민 |

- |

| 2024년 03월 28일 | - | 대표이사 홍유석(주5) | 대표이사 배지수(주6) | - |

| (주1) | 일신상의 사유로 임기 만료 전 사임하였습니다. |

| (주2) | 2021년 3월 29일 개최한 이사회에서 사내이사 배지수를 각자 대표이사로 재선임하였습니다. |

| (주3) | 2022년 3월 25일 개최한 이사회에서 사내이사 서영진을 각자 대표이사로 선임하였습니다. |

| (주4) | 2022년 3월 29일 개최한 이사회에서 사내이사 박한수를 각자 대표이사로 재선임하였습니다. |

| (주5) | 2024년 3월 28일 개최한 이사회에서 사내이사 홍유석을 각자 대표이사로 선임하였습니다. |

| (주6) | 2024년 3월 28일 개최한 이사회에서 사내이사 배지수를 각자 대표이사로 재선임하였습니다. |

다. 최대주주의 변동

최근 5사업연도 중 변경된 사실이 없습니다.

라. 상호의 변경

2024년 3월 28일 정기주주총회를 통해 영문 상호명을 아래와 같이 변경하였습니다.

| 변경일 | 변경 전 | 변경 후 |

|---|---|---|

| 2024.03.28 | Genome&Company | Genome&Company, Inc. |

마. 회사가 화의, 회사정리절차 그 밖의 내용

최근 5사업연도 중 해당 사실이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

최근 5사업연도 중 해당 사실이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

최근 5사업연도 중 해당 사실이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

최근 5사업연도 중 당사의 경영활동과 관련된 중요한 사항의 발생내용은 아래와 같습니다.

| 연 월 | 내 용 |

|---|---|

| 2020.04 | 면역항암 마이크로바이옴 치료제(GEN-001) 미국 1/1b상 임상시험 계획(IND) 승인 |

| 2020.04 | 시리즈 C 추가 투자유치 (총 36억원) |

| 2020.05 | 면역항암 마이크로바이옴 치료제(GEN-001) 한국 연구자주도 1상 임상시험 계획(IND) 승인 |

| 2020.06 | 시리즈 C 추가 투자유치 (총 40억원) |

| 2020.08 | 미국 바이오텍 Scioto Biosciences, Inc. 인수 (지분율 62.41%) |

| 2020.09 | Pre-IPO 투자유치 완료 (총 200억원) |

| 2020.10 | 면역항암 마이크로바이옴 치료제(GEN-001) 미국 1/1b상 첫 환자 등록 |

| 2020.11 | 면역항암 마이크로바이옴 치료제(GEN-001) 한국 1/1b상 임상시험 계획(IND) 승인 |

| 2020.12 | 코스닥시장 상장 |

| 2021.01 | 스킨 마이크로바이옴 화장품 '유이크(UIQ)' 런칭 |

| 2021.02 | 공동 연구개발 계약 체결 (디바이오팜(Debiopharm), 항체-약물 접합체) |

| 2021.03 | 면역항암 마이크로바이옴 치료제(GEN-001) 임상시험 2상 협력 및 공급계약 체결 (Merck KGaA) |

| 2021.05 | 자회사 사이오토 바이오사이언스(Scioto Biosciences)의 뇌질환 마이크로바이옴 치료제(SB-121) 미국 임상 1상 임상시험 계획(IND) 승인 |

| 2021.10 | 면역항암 마이크로바이옴 치료제(GEN-001) 국내 제2상 임상시험계획(IND) 승인 (적응증 : 위 또는 위식도 접합부 선암종) |

| 2021.10 | 미국 자회사 List Biotherapeutics, Inc. 설립 |

| 2021.12 | 미국 마이크로바이옴 CDMO 업체 List Biological Laboratories, Inc. 주식 인수 (지분율 60%) |

| 2022.03 | 면역항암 마이크로바이옴 치료제(GEN-001) 임상시험 2상 협력 및 공급계약 체결 (MSD) |

| 2022.03 | 마이크로바이옴 건강기능식품 '리큐젠 리큐지바이옴' 런칭 |

| 2022.03 | 자회사 리스트 바이오테라퓨틱스(List Biotherapeutics, Inc.) 시리즈A 투자유치 완료 (총 USD 48,400,000) |

| 2022.03 | 서영진 각자 대표이사 선임 |

| 2022.09 | 제3자배정 유상증자 완료(343억 투자 유치) |

| 2022.11 | 면역항암 마이크로바이옴 치료제(GEN-001) 국내 제2상 임상시험계획(IND) 승인 (적응증 : 담도암) |

| 2023.04 | 제1회 무기명식 이권부 무보증 사모 전환사채 발행(230억) |

| 2024.01 | 신규타깃 면역관문억제제(GENA-104) 국내 제1상 임상시험계획(IND) 승인 (적응증 : 고형암) |

| 2024.03 | 홍유석 각자 대표이사 선임 |

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 (2024년 1분기말) |

9기 (2023년말) |

8기 (2022년말) |

7기 (2021년말) |

6기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 14,974,158 | 14,725,133 | 14,091,521 | 14,066,271 | 13,304,904 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 7,489,079,000 | 7,362,566,500 | 7,045,760,500 | 7,033,135,500 | 6,652,452,000 | |

| 우선주 | 발행주식총수 | 1,265,384 | 1,439,771 | 1,871,921 | - | - |

| 액면금액 | 500 | 500 | 500 | - | - | |

| 자본금 | 628,192,000 | 719,885,500 | 935,960,500 | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | 555,401 |

| 액면금액 | - | - | - | - | 500 | |

| 자본금 | - | - | - | - | 277,700,500 | |

| 합계 | 자본금 | 8,119,771,000 | 8,082,452,000 | 7,981,721,000 | 7,033,135,500 | 6,930,152,500 |

| (주1) | 당사가 발행한 우선주는 전환우선주이며, 자세한 사항은 「Ⅰ. 회사의 개요, 4. 주식의 총수 등, 마. 종류주식 발행현황」을 참고하시기 바랍니다. |

- 6기에(2020년도) 중 주식매수선택권행사로 보통주 49,250주, 유상증자로 보통주 1,868,760주 및 전환우선주 809,732주 발행하였으며, 상환전환우선주 및 전환우선주의 전환권 행사로 보통주 3,159,960주 발행하였으며, 상환전환우선주 1,621,422 및 전환우선주 1,266,315주가 감소하였습니다.

- 7기에(2021년) 중 주식매수선택권행사로 보통주 205,966주를 발행하였으며, 전환우선주의 전환권 행사로 보통주 555,401주 발행, 전환우선주 555,401주가 감소하였습니다.

- 8기(2022년)에 주식매수선택권 행사로 보통주 25,250주를 발행, 유상증자로 전환우선주 1,871,921주를 발행하였습니다.

- 9기(2023년)에 주식매수선택권 행사로 보통주 16,500주를 발행, 전환우선주의 전환권 행사로 보통주 617,112주 발행, 전환우선주 432,150주가 감소하였습니다.

- 10기(2024년)에 전환우선주의 보통주 전환청구 행사로 보통주 249,023주 발행하였으며, 전환우선주 174,385주가 감소하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 80,000,000 | 20,000,000 | 100,000,000 | (주) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 14,974,158 | 8,224,093 | 23,198,251 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 6,958,709 | 6,958,709 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 6,958,709 | 6,958,709 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 14,974,158 | 1,265,384 | 16,239,542 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 14,974,158 | 1,265,384 | 16,239,542 | - | |

| (주) | 회사가 발행할 주식의 총수는 100,000,000주이며, 발행예정주식총수 중 종류주식의 발행주식총수는 20,000,000주 입니다. |

나. 자기주식 취득 및 처분 현황

당사는 분기보고서 작성기준일 현재 해당사항이 없습니다.

다. 자기주식 직접 취득·처분 이행현황

당사는 분기보고서 작성기준일 현재 해당사항이 없습니다.

라. 자기주식 신탁계약 체결·해지 이행현황

당사는 분기보고서 작성기준일 현재 해당사항이 없습니다.

마. 종류주식 발행현황

(1) 제11회 전환우선주

| (단위 : 원) |

| 발행일자 | 2022년 09월 03일 | |||

| 주당 발행가액(액면가액) | 18,350 | 500 | ||

| 발행총액(발행주식수) | 15,499,822,950 | 844,677 | ||

| 현재 잔액(현재 주식수) | 5,849,888,250 | 318,795 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2027년 09월 02일 | ||

| 이익배당에 관한 사항 | 우선배당률 연 0.0% (참가적, 누적적) |

|||

| 잔여재산분배에 관한 사항 | 발행가액에 대해 우선적 분배 | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1:1.4280155642 | |||

| 발행이후 전환권 행사내역 |

Y | |||

| 전환청구기간 | 2023년 09월 03일 ~ 2027년 09월 02일 | |||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

455,245 | |||

| 의결권에 관한 사항 | 우선주 1주당 1의결권 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(주2) | |||

| (주1) | 최초 전환비율은 1:1이며, 전환비율 조정에 대한 내용은 「Ⅲ. 재무에 관한사항, 5. 재무제표 주석, 주석 21. 자본금과 자본잉여금」을 참고하시길 바랍니다. |

| (주2) | 기타 투자 판단에 참고할 사항은 2022년 8월 26일 공시한 주요사항보고서를 참고하시길 바랍니다. 링크: 주요사항보고서(유상증자결정) |

(2) 제12회 전환우선주

| (단위 : 원) |

| 발행일자 | 2022년 09월 20일 | |||

| 주당 발행가액(액면가액) | 18,350 | 500 | ||

| 발행총액(발행주식수) | 18,849,927,400 | 1,027,244 | ||

| 현재 잔액(현재 주식수) | 17,369,944,850 | 946,591 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2027년 09월 19일 | ||

| 이익배당에 관한 사항 | 우선배당률 연 0.0% (참가적, 누적적) |

|||

| 잔여재산분배에 관한 사항 | 발행가액에 대해 우선적 분배 | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1:1.4280155642 (주1) | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2023년 09월 20일 ~ 2027년 09월 19일 | |||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

1,351,747 | |||

| 의결권에 관한 사항 | 우선주 1주당 1의결권 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(주2) | |||

| (주1) | 최초 전환비율은 1:1이며, 최초 발행 이후에 1회 조정 되었습니다. 전환비율 조정에 대한 내용은 「Ⅲ. 재무에 관한사항, 5. 재무제표 주석, 주석 21. 자본금과 자본잉여금」을 참고하시길 바랍니다. |

| (주2) | 기타 투자 판단에 참고할 사항은 2022년 9월 15일 공시한 주요사항보고서를 참고하시길 바랍니다. 링크: 주요사항보고서(유상증자결정) |

바. 전환권 행사현황

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2024.01.03 | 174,385 | 249,023 |

| 2023.12.15 | 130,788 | 186,766 |

| 2023.12.18 ~ 2023.12.22 | 301,362 | 430,346 |

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 정관의 최근 개정일은 2024년 3월 28일입니다.

나. 정관 변경 이력

공시대상 기간 중 변경된 정관의 이력은 다음과 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.03.29 | 제6기 정기주주총회 | - 감사위원회 설치에 따른 관련 조항 신설 및 변경 - 이사의 책임 관련 조항 신설 - 전환사채 발행 관련 조항 변경 - 신주인수권부사채 관련 조항 신설 - 공고방법 변경 |

감사위원회 설치를 위한 관련 조항 정비, 상법 제400조 제2항에 따른 이사의 책임 제한 조항 신설, 추후 신규 사업 추진 등을 위한 자금 조달의 방법으로서 전환사채 및 신주인수권부사채 관련 조항 정비 등 |

| 2022.03.29 | 제7기 정기주주총회 | - 법률명 정정 | 「주식·사채 등의 전자등록에 관한 법률 시행령」을 「주식·사채 등의 전자등록에 관한 법률」으로 정정 |

| 2023.03.29 | 제8기 정기주주총회 | - 사업목적(제2조) 변경 | 신규 사업 추진을 위한 기존 조문 정비 |

| 2023.12.28 | 제8기 임시주주총회 | - 본점 소재지(제3조) 변경 | 본점 이전을 위한 변경 |

| 2024.03.28 | 제9기 정기주주총회 | - 영문 상호명(제1조) 변경 | 회사 영문명 'Genome&Company'에서 "Genome&Company, Inc."로 변경 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 생체 유익균 연구개발, 제조 및 도소매업 | 영위 |

| 2 | 발효유, 프로바이오틱스, 화장품, 식품(건강식품 포함)의 연구개발, 제조 및 도소매업 | 영위 |

| 3 | 의약품 연구개발, 제조 및 도소매업 | 영위 |

| 4 | 진단키트 연구개발, 제조 및 도매업 | 미영위 |

| 5 | 인간 유전자, 세균 유전자 분석 및 서비스 | 영위 |

| 6 | 유전자 정보 데이터베이스 구축 사업 | 영위 |

| 7 | 유전자 정보를 이용한 상업화 사업 | 미영위 |

| 8 | 분자생물학 기술을 이용한 질병 진단 및 치료제의 연구개발, 제조, 판매 및 도소매사업 | 영위 |

| 9 | 유전자 분석 시약 및 장비의 연구개발, 제조, 판매 및 도소매 사업 | 미영위 |

| 10 | 인간의 질병치료 및 예방에 관련된 사업 | 영위 |

| 11 | 관련 연구용역 및 서비스업 | 영위 |

| 12 | 관련 용품의 수출입 및 도소매업 | 영위 |

| 13 | 위 각호에 부대하는 사업 일체 | 영위 |

(1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2023년 03월 29일 | 발효유, 프로바이오틱스, 화장품, 건강식품의 연구개발, 제조 및 도소매업 | 발효유, 프로바이오틱스, 화장품, 식품(건강식품 포함)의 연구개발, 제조 및 도소매업 |

(2) 변경 사유

신규 사업 추진을 위한 기존 조문 정비

II. 사업의 내용

1. 사업의 개요

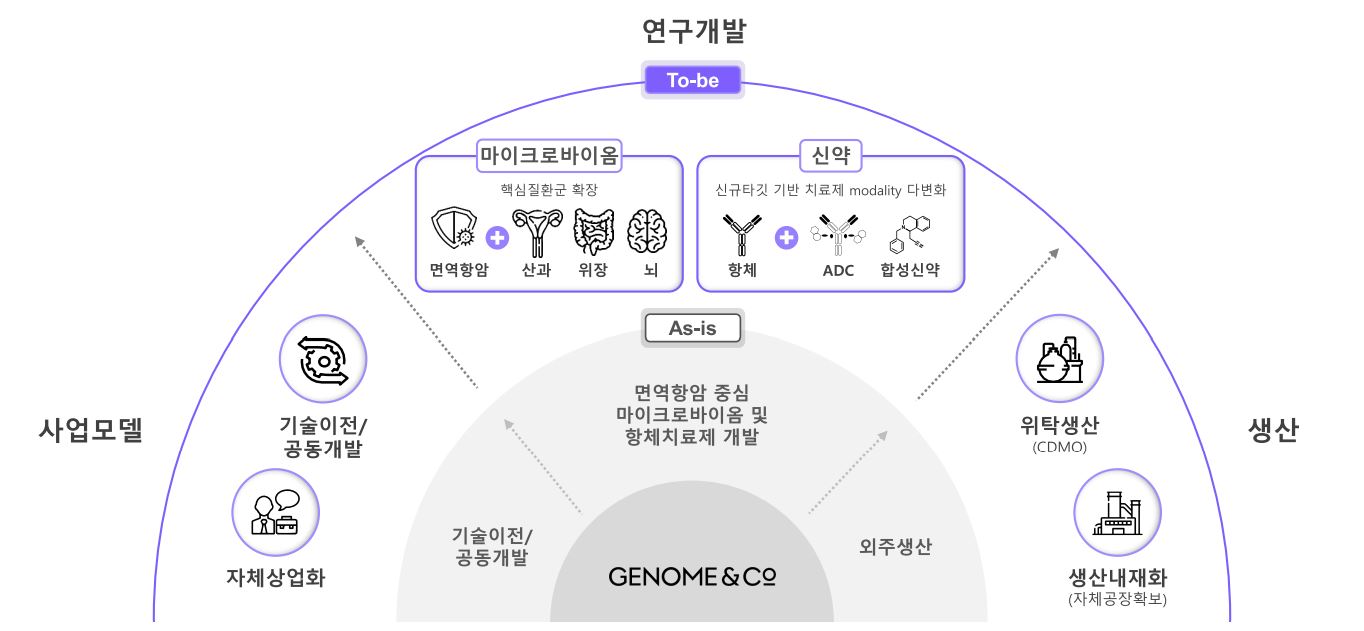

당사는 혁신신약 연구개발을 기반으로 제약바이오 밸류체인과 사업모델의 적극적인 확장을 통해 완전 통합형 제약회사(Fully Integrated Pharmaceutical Company, FIPCO)로 성장한다는 비전을 갖고 있습니다. 장기간 고비용이 소요되는 제약바이오 사업에서 당사는 보다 안정적이고 체계적인 성장을 위한 균형 잡힌 사업 포트폴리오를 구축하고 있습니다.

|

|

지놈앤컴퍼니 사업 비전 (출처: 당사자료) |

가. 신약 개발 사업

당사는 면역항암을 포함해 다양한 질환군에서의 혁신치료제를 연구개발 하는 기업으로서 기술이전 등을 통한 사업화를 기본 사업모델로 하고 있습니다.

이를 위해 신약개발플랫폼 지노클(GNOCLE™)을 구축하고, 'Bed to Bench'(임상데이터 기반의 연구개발) 전략을 통해 연구중심병원의 풍부한 임상데이터를 바탕으로 신약개발 프로세스에서의 실패위험을 낮춤으로써, 혁신 마이크로바이옴 및 신규타깃 기반 후보물질을 효과적으로 발굴하고 있습니다.

|

|

신약개발 플랫폼 GNOCLE |

지노클(GNOCLE™)은 ▲1단계: 임상데이터베이스 및 라이브러리 구축 (‘Library establishment’) ▲2단계: 질환 관련 시험 및 동물 실험모델을 통한 후보물질 효능검증 ▲3단계: 최적화된 생산공정 ▲4단계: 중개연구(Translational research)를 바탕으로 한 임상개발 전략수립의 총 4단계의 프로세스로 신약 후보물질 발굴부터 개발을 진행하게 됩니다.

[주요 연구개발 현황]

| 구 분 | 파이프라인 | 제 품 설 명 |

|---|---|---|

| 마이크로바이옴 치료제 |

GEN-001 | 'GEN-001'은 건강한 사람에서 분리 동정한 락토코커스 락티스(Lactococcus lactis, 이하 L. lactis) 단일균주(Single strain)를 주성분으로 한 경구용 마이크로바이옴 치료제 후보물질로 암환자의 면역력 활성화를 통한 면역항암 효능을 가지고 있습니다. 전임상연구에서 'GEN-001'은 단독 면역항암효능 뿐만 아니라, 면역항암제(면역관문억제제)와의 병용 면역항암효능을 확인한 바 있으며, 임상1상(dose-escalation)을 통해 임상2상 권장용량(RP2D)을 확정하였습니다. 현재 한국에서 위암 및 담도암 환자를 대상으로 임상2상(Phase 2)을 2건을 진행 중입니다. 위암 대상 임상2상은 바벤시오®(성분명: 아벨루맙)와 'GEN-001' 병용 요법으로 지난 2021년 10월 위 또는 위식도 접합부 선암종 환자를 대상으로 하는 제2상 임상시험계획(IND)을 국내 식약처로부터 승인받았으며, 2022년 4월 첫 환자 투약을 시작으로 임상을 진행 중에 있습니다. 2024년 1월에는 해당 임상2상의 컷오프 데이터를 발표하였습니다. 담도암 대상 임상2상은 키트루다®(성분명: 펨브롤리주맙)와 'GEN-001' 병용 요법으로 지난 2023년 6월 진행성 불응성 담도암 환자를 대상으로 하는 제2상 임상시험계획(IND)을 국내 식약처로부터 변경승인 받았으며, 2023년 9월 첫 환자 투약을 완료하였습니다. |

| SB-121 |

'SB-121'은 자회사 사이오토 바이오사이언스(Scioto Biosciences, 이하 사이오토)의 파이프라인으로 건강한 산모의 모유로부터 유래된 락토바실러스 루테리(Lactobacillus.reuteri 이하 L.reuteri) 균주에 사이오토의 독자 기술인 ABT 플랫폼(ABT platform, Activated Bacterial Therapeutics)이 적용되었습니다. 전임상연구를 통해 'SB-121'은 옥시토신 분비 활성화와 장내 상처 완화 효능을 확인하였으며, 자폐 스펙트럼 장애(Autism Spectrum Disorder, ASD)와 같은 장뇌축 관련 질환과 신생아괴사성장염(Neonatal Necrotizing Enterocolitis, NEC)과 같은 장손상 관련 질환을 적응증으로 개발 중에 있습니다. |

|

| 신규타깃 항암제 |

GENA-104 (신규타깃 면역관문억제제) |

지놈앤컴퍼니의 신규타깃들은 대표적 면역항암타깃인 PD-L1보다 면역세포(T세포)를 강하게 억제하는 특성을 보이고 있어, 해당 신규타깃을 억제하는 면역항암제를 개발할 경우 기존 면역항암제 대비 우수한 면역세포(T세포) 활성효과가 기대됩니다. 이러한 신규타깃 면역항암제 개발을 통해 지놈앤컴퍼니는 기존 면역항암제 비반응 환자군에게 새로운 치료제를 제공하고자 합니다. 지놈앤컴퍼니의 리딩 신규타깃 면역항암제 파이프라인, 'GENA-104'는 자체발굴한 신규타깃(CNTN4)을 억제하는 항체신약 치료제 후보물질입니다. 'GENA-104'는 전임상연구에서 면역세포(T세포) 활성화를 통해 효과적으로 암세포를 사멸하는 효능이 확인되었고, 관련 연구결과는 2021, 22, 23, 24년 미국암연구학회(AACR 2021, 2022, 2023, 2024)에서 공식 발표된 바 있습니다. 현재 'GENA-104'는 최종 후보물질을 도출하였으며, 2024년 1월 제1상 임상시험계획(IND)을 국내 식약처로부터 승인받았습니다. |

| GENA-111 | 'GENA-111'은 지놈앤컴퍼니에서 자체발굴한 신규타깃(CD239) 기반 항체로 디바이오팜(Debiopharm)과 ADC(Antibody Drug Conjugate) 치료제 후보물질로 공동연구 중에 있습니다. 관련 연구결과는 2022년 미국암연구학회(AACR 2022)에서 공식 발표된 바 있으며, 현재 'GENA-111'은 전임상 진행 중에 있습니다. |

나. CDMO 사업

당사는 2021년 9월 미국 마이크로바이옴 CDMO 업체인 리스트랩(List Biological Laboratories, Inc., List labs) 경영권 인수를 시작으로 CDMO 신사업에 진출하였습니다. 이어서 2021년 10월 미국 내 신공장 건립을 목적으로 자회사 리스트 바이오(List Biotherapeutics, Inc., List Bio)를 설립하였으며, 2022년 6월 착공식을 시작으로 미국 인디애나주에 마이크로바이옴 신규 생산공장을 건설 중에 있습니다.

당사는 CDMO 사업을 통해 매출 창출 뿐만 아니라 글로벌 생산역량을 갖춘 완전 통합형 제약회사(Fully Integrated Pharmaceutical Company, FIPCO)로의 도약을 목표로 사업을 영위하고 있습니다.

다. 컨슈머 사업

(1) 마이크로바이옴 화장품

당사는 2021년 1월 마이크로바이옴 화장품 브랜드 유이크(UIQ)를 런칭하여 파우더 에센스, 세럼, 클렌징폼, 토너, 크림, 마스크팩 등을 출시하였으며, 바이옴 베리어, 바이옴 레미디 라인을 구축했습니다. 유이크 전 제품에는 당사의 연구개발 플랫폼인 지노클(GNOCLE™)을 통해 발굴한 큐티바이옴™이 포함되어 있습니다. 큐티바이옴™은 건강한 사람의 피부 분석을 통해 찾아낸 피부 상재균 큐티박테리움 아비덤(Cutibacterium Avidum)의 유래물질로 피부장벽 기능 개선 및 항염증 효능을 가지고 있습니다.

(2) 마이크로바이옴 건강기능식품

당사는 파트너사와의 협업을 통해 마이크로바이옴 건강기능식품 브랜드 리큐젠(REQGEN)을 론칭하였으며, 2022년 3월 프리미엄 유산균 제품 '리큐젠 리큐 지 바이옴(REQGEN REQ G BIOME)'을 출시하였습니다. 해당 제품은 당사의 연구개발 플랫폼 지노클(GNOCLE™)을 통해 발굴한 마이크로바이옴 'GEN-3013'이 함유되어있습니다.

'GEN-3013'은 암세포 증식 억제, 암세포 이동성 저하, 신혈관 생성 억제, 항암 면역 반응 증가 효과뿐만 아니라 염증인자의 발현을 감소시킴으로써 암 또는 염증성 질환을 예방하는 효과를 가진다는 것을 확인하였으며, 이에 대해 2019년 5월 특허권을 취득하였습니다.

뿐만 아니라 'GEN-3013'은 안전성이 탁월하며 정장작용, 면역증강 등의 프로바이오틱스로서의 기본기능도 함께 기대할 수 있으며, 높은 산성에서도 우수한 생존력을 가지고 있는 것이 확인되어 건강기능식품으로서의 장점을 보유하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

(1). 신약 개발 사업

(가) 마이크로바이옴 치료제

당사에서는 마이크로바이옴 분석을 통해 얻어진 자료를 바탕으로 후보균주를 확보하고, 이들 중 In vitro/In vivo 실험을 통해 효능이 뛰어난 마이크로바이옴을 발굴하여 관련 파이프라인을 확장하고 있습니다. 자세한 내용은 II. 사업의 내용 - 6. 주요계약 및 연구개발활동을 참고하시기 바랍니다.

(나) 신규타깃 항암제

당사에서 연구 중인 신규타깃들은 대표적 면역항암타깃인 PD-L1보다 면역세포(T세포)를 강하게 억제하는 특성을 보이고 있어, 해당 신규타깃을 억제하는 면역항암제를 개발할 경우 기존 면역항암제 대비 우수한 면역세포(T세포) 활성효과가 기대됩니다.또한 면역항암제 이외에도 신규타깃 기반 항암제를 개발 중에 있습니다. 이를 통해 지놈앤컴퍼니는 기존 항암 요법으로 효과를 보지 못한 환자군에게 새로운 치료제를 제공하고자 합니다. 자세한 내용은 Ⅱ. 사업의 내용 - 6. 주요계약 및 연구개발활동을 참고하시기 바랍니다.

(2) CDMO 사업

CDMO 사업은 바이오 의약품 개발 회사의 위탁을 받아 원료의약품, 임상시험용 시료, 상업용 의약품을 생산하는 사업입니다. 당사는 2021년 9월 미국 마이크로바이옴CDMO 업체인 리스트랩(List Biological Laboratories, Inc.) 경영권 인수를 시작으로 CDMO 사업에 진출하였으며, 2021년 10월 설립한 미국 자회사 리스트 바이오(List Biotherapeutics, Inc.)를 통해 신규 생산공장을 건설중에 있습니다.

리스트랩은 마이크로바이옴 치료제(Live Biotherapeutic Products) CDMO 서비스를 제공하고 있으며, GMP 중 가장 높은 수준으로 평가받는 cGMP(current good manufacturing practice)에 적합한 품질관리 역량을 보유하고 있습니다.

(3) 컨슈머 사업

(가) 마이크로바이옴 화장품

| 구 분 | 주요내용 |

|---|---|

|

개요 |

당사는 2021년 1월 피부 건강에 '유익한' 스킨 유래 마이크로바이옴 화장품이라는 슬로건으로 브랜드 '유이크(UIQ)'를 출범했습니다. 출시된 전 제품에 지놈앤컴퍼니가 독자 개발한 마이크로바이옴 효능원료인 '큐티바이옴™'과 '릴리프바이옴™'이 함유돼 있습니다. 브랜드 런칭과 함께 신개념 에센스 '바이옴 베리어 에센스 인 파우더'와 붉은기 피부 및 건성 피부 맞춤형 기능성 제품인 '리바이브 바이옴 세럼'과 '듀이 바이옴 세럼'을 출시하였으며 이후 클렌징폼과 시트마스크, 토너, 크림, 크림 미스트 등 스킨케어 전 과정에 필요한 제품군을 추가로 출시하였습니다. 뿐만 아니라 2022년 7월 신규 더마 라인인 '바이옴 레미디'를 선보이며, 바디 제품까지 제품을 확장하였습니다. 현재 총 5개 라인, 25개 품목을 판매하고 있습니다. |

| 제품 특징 |

큐티바이옴™은 피부 상재균 유래물질로 인위적인 외부 물질을 사용해 피부상태를 개선하는 다른 화장품 대비 안전성이 높고, 피부장벽(Filaggrin, Claudin1) 및 항염증(IL-6, IL-8 등) 효능 등 차별화된 피부개선 작용기전을 갖고 있습니다. 이와 관련된 국내 특허를 지난 2018년 11월 취득하였습니다. |

|

|

마이크로바이옴화장품_유이크(UIQ) |

(나) 마이크로바이옴 건강기능식품

| 구 분 | 주요내용 |

|---|---|

|

개요 |

당사에서는 파트너사와의 협업을 통해 마이크로바이옴 건강기능식품 브랜드 리큐젠(REQGEN)을 런칭하였으며, 2022년 프리미엄 유산균 제품 '리큐젠 리큐 지 바이옴(REQGEN REQ G BIOME)' 및 구강 유산균 '리큐젠 오라비'를 출시하였습니다. |

| 제품 특징 |

'리큐지 바이옴'은 당사의 연구개발 플랫폼인 지노클(GNOCLE™)을 통해 발굴한 마이크로바이옴인 'GEN-3013' 이 함유되어 있습니다. 'GEN-3013'은 암세포 증식 억제, 암세포 이동성 저하, 신혈관 생성 억제, 항암 면역 반응 증가 효과뿐만 아니라 염증인자의 발현을 감소시킴으로써 암 또는 염증성 질환을 예방하는 효과를 가진다는 것을 확인하였고, 이에 대해 특허를 취득하였습니다. '리큐젠 오라비'는 특허받은 구강유산균 4종이 함유돼 구강 속 유해균 증식 억제효과와 장 건강까지 챙겨주는 제품입니다. |

|

|

마이크로바이옴 건강기능식품 리큐젠 리큐 지 바이옴 |

|

|

리큐젠 오라비(Ora-B) |

나. 주요 매출 현황

당사의 연결기준 매출액은 당사가 개발 중인 신약의 기술이전수익, 화장품 판매 수익 및 바이오의약품 위탁생산 매출로 구성되어 있습니다.

| (단위 : 백만원, %) |

| 구분 | 주요 제품 등 | 2024년 (10기 1분기) |

2023년 (9기) |

2022년 (8기) |

|||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 신약개발사업 | GEN-001 등 | 53 | 1 | 212 | 1.5 | 212 | 1.5 |

| 컨슈머사업 | 마이크로바이옴 화장품(UIQ) 및 건강기능식품 | 1,011 | 24 | 2,232 | 15.6 | 1,743 | 12.4 |

| CDMO사업 | Bacterial products, Protein 등 | 3,197 | 75 | 11,852 | 82.9 | 12,130 | 86.1 |

| 합 계 | 4,261 | 100 | 14,296 | 100 | 14,085 | 100 | |

| (주) | 상기 내용은 연결 기준으로 작성하였습니다. |

다. 주요 제품의 가격변동 추이

보고서 작성기준일 현재 당사의 주요 사업 영역은 마이크로바이옴 치료제 및 신규타깃 면역항암제 개발사업, 마이크로바이옴 화장품/건기식 사업과 CDMO사업을 영위하고 있습니다. 마이크로바이옴 치료제 등은 개발 중으로 관련 가격변동 추이가 없으며, 마이크로바이옴 화장품/건기식은 온라인 쇼핑몰 특성상 판매가격이 유동적입니다. CDMO사업은 시장상황 및 사업파트너와의 공급 계약에 따라 판매가격이 결정되므로 제품의 가격변동 추이는 산정하지 않았습니다.

3. 원재료 및 생산설비

가. 주요 원재료 현황

| (단위: 백만원) |

| 사업부문 | 매입유형 | 품목 | 매입액 |

| 마이크로바이옴 화장품 |

원부재료 등 | CutiBiome_AVH외 | 257 |

| CDMO | 원부재료 등 | Hollow fiber filter 외 | 296 |

| 합계 | 553 | ||

| (주) | 상기 내용은 연결 기준으로 작성하였습니다. |

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

| 사업부문 | 매출유형 | 2024년 1분기 | 2023년 | 2022년 |

| 신약 개발 | 사용료수입(주1) | 53 | 212 | 212 |

| 컨슈머 사업 | 제품/상품 | 1,011 | 2,232 | 1,743 |

| CDMO | 제품/용역 | 3,197 | 11,852 | 12,130 |

| 합계 | 4,261 | 14,296 | 14,085 | |

| (주1) | 당사는 바이오의약품 개발 단계에 따라 국내외 제약사와 공동개발 및 제품화에 대한 라이선스 아웃(License-out) 계약을 체결한 후 연구개발을 진행하면서 단계적으로 기술을 이전하는 대가로서, 단계별 마일스톤 금액과 출시 이후에는 연간 판매액의 일정 부분을 로열티로 수취하는 거래 조건을 기술이전 계약의 기본 구조 방침으로 정하고 있습니다. |

| (주2) | 상기 내용은 연결 기준으로 작성하였습니다. |

나. 판매경로 및 전략

(1) 판매조직

당사의 사업개발 인력은 생명과학, 약학 및 영업ㆍ마케팅에서의 폭넓은 지식과 경험을 보유하고 있습니다. 파이프라인별 기술 상용화에 가장 적합한 사업모델 기획 및 라이선스 또는 연구개발 협력계약 체결 등의 파트너십 구축 및 제휴관리의 사업 목표 달성에 특화된 조직입니다. 특히 미국과 유럽 및 국내 제약사를 대상으로 라이선스 및 판매유통(Distributorship) 계약규모 도합 한화 1조원 이상, 20건 이상의 기술 상업화 계약 체결의 경험을 보유하고 있습니다. 또한 주요 시장에서의 신규 거래선 발굴 및 커뮤니케이션 효율을 증대하기 위해 외부자문을 해외에 보유하며, 현지 시장 및 네트워크에 능통한 전문인력을 통해 상시 환경 변화에 따른 사업모델 수정에 즉각적으로 대응할 수 있도록 준비되어 있습니다. 한편 당사는 컨슈머 사업 관련하여 상품기획 및 영업마케팅 조직 또한 갖추고 있으며, CDMO 사업과 관련해서는 종속회사에 별도의 사업개발 조직을 갖추고 있습니다.

(2) 판매경로

(가) 신약 개발 사업

① 마이크로바이옴 치료제

치료제의 품목허가 완료 후, 외주생산처 혹은 당사의 cGMP 제조시설에서 완제의약품을 제조하고 글로벌 시장 유통 및 공급은 파트너사가 보유한 유통망을 활용하여 판매할 예정입니다.

GEN-001의 한국 및 동아시아권역 판매 파트너사는 LG화학이며, GEN-001의 그 외 지역의 판매 파트너사는 글로벌 기술이전 계약 시점 혹은 의약품 허가 시점에서 결정될 예정입니다.

② 신규타깃 항암제

치료제의 품목허가 완료 후, 외주생산처에서 완제의약품을 제조하고 글로벌 시장 유통 및 공급은 파트너사가 보유한 유통망을 활용하여 판매할 예정입니다.

현재 GENA-104 및 GENA-111을 비롯한 당사 항체 신약 후보물질의 판매 파트너사는 국내 및 글로벌 기술이전 계약 시점 혹은 의약품 허가 시점에서 결정될 예정입니다.

(나) CDMO 사업

당사는 연결실체 기준으로 다수의 연구개발 업체를 고객사로 위탁개발 및 생산 서비를 제공하고 있으며, Toxin, LPS, Antigen 등 일부 물질은 생산 후 연구기관, 대학교, 연구물품 공급업체 등에 판매하고 있습니다.

(다) 컨슈머 사업

① 마이크로바이옴 화장품

■ 원료 사업: 당사의 기술력으로 탄생한 스킨 마이크로바이옴 성분인 큐티바이옴™ 을 함유한 화장품 원료를 국내 유명 제약사 및 더마브랜드를 대상으로 한 공급 판매를 확대하고 있습니다.

■ 브랜드 사업: 공식 자사몰(theuiq.com) 및 온라인 전자상거래 B2C 채널에서 판매하고 있습니다. 론칭 1년만에 일본, 미국, 중국 등 3대 뷰티 시장에 수출을 시작하며 해외 시장에서 소비자들로부터 긍정적인 반응을 얻고 있으며, 화장품에 대한 적극적인 해외 판로 개척을 통해 매출을 극대화할 계획입니다.

② 마이크로바이옴 건강기능식품

당사는 판매 파트너사와의 협력을 통하여 홈쇼핑 및 온라인 채널에서 판매하고 있으며, 추가적인 판매 유통망 강화를 계획하고 있습니다.

(3) 판매전략

(가) 신약 개발 사업

① 마이크로바이옴 치료제

당사는 연구개발 파이프라인 개별의 최적의 사업모델을 수립하고 이를 효과적으로 달성하기 위해 파트너사와 협력 체계를 조기에 구축하여, 제품의 부가가치를 높이는 전략을 추진 중입니다. 구체적으로 연구단계(후보물질 도출 및 전임상개발) 종료 후 초기 개발단계(임상 1상) 진입 시, 파트너십을 통해 즉시 ① 기술이전 계약 또는 ② 공동개발 협업을 추진하여 당사 파이프라인의 개발 성공률 제고는 물론 기술이전을 통한 수익 창출을 목표로 하고 있습니다.

이러한 전략 하에 GEN-001은 LG화학과 동아시아 지역 기술이전 계약을 체결하였고, 'GEN-001'의 동아시아 지역 외 글로벌 기술이전에 대해 Merck KGaA와 임상 협업 계약 내 공동사업화 또는 후속 임상 추진 협력방안을 협상할 수 있는 옵션을 보유하고 있습니다. 이는 Merck KGaA를 통한 제품의 글로벌 사업화 추진을 위한 잠재적인 거래선을 임상시험 개시 이전부터 확보하였음을 의미하며, 기술이전 협의를 위한 신규 거래선 발굴, 접촉 및 실사 완료 시점까지 소요될 수 있는 대략 1년 이상의 기간을 단축한 효과와 같다고 판단하고 있습니다.

② 신규타깃 항암제

당사는 신규타깃 항암제 각 파이프라인 개별의 최적의 사업모델을 수립하고 이를 효과적으로 달성하기 위해 조기에 글로벌 파트너사와의 공동연구기반의 개발전략 체계 구축 및 조기 기술이전 전략을 추진 중입니다. 구체적으로 연구단계(후보물질 도출 및 전임상개발)에서의 파트너쉽 체결을 통해 공동연구/개발 협업을 추진하고, 이후 초기 개발단계(임상 1상) 진입 시점에서, ① 기술이전 계약 또는 ② 개발 및 상업화 협업을 추진하여 당사 파이프라인의 개발 성공률 제고는 물론 기술이전을 통한 수익 창출을 목표로 하고 있습니다.

이러한 전략 하에 'GENA-104'는 다양한 항암 동물모델을 통해 신규 타겟에 대한 우수한 결합 및 항암효과를 전임상 단계에서 확인하였으며, 현재 임상 1상 시험계획(IND)을 승인받았습니다. 이와는 별도로 당사는 다수의 글로벌 제약사와 공동개발 및 기술이전에 대한 논의를 진행 중입니다.

당사의 또 다른 항체 신약 후보물질인 'GENA-111'은 현재 스위스의 글로벌 제약사인 Debiopharm 과 전임상개발 단계에서 공동연구개발 계약을 체결하여, 당사에서 개발중인 신규 타깃 후보물질과 Debiopharm이 보유한 '항체-약물접합체' (antibody-drug conjugate, ADC) 기술을 접목하여 최적화된 항암 신약 후보물질을 연구개발 중입니다. 향후 본 공동연구개발 진행 과정에서 발굴된 신약 후보물질의 라이센싱에 대한 논의도 추가적으로 진행될 수 있습니다.

(나) CDMO 사업

당사는 연결실체 기준으로 현재 보유 중인 생산 Capa 하에 다수의 연구개발 업체에 Microbiome 등 LBP(생균의약품) 관련 전임상 및 임상 1/2상 시료 위탁 개발 생산 서비스를 제공하고 있습니다. 향후 Capa 확대를 통하여 초기 개발 단계부터 후기 임상 및 상업화 생산까지 생산 전 단계를 커버하여 고객 경험을 확대하고 고객 가치를 그대화할 계획입니다.

(다) 마이크로바이옴 화장품

당사는 마이크로바이옴 물질 발굴 플랫폼 'GNOCLE™(지노클)'을 기반으로 탄생한 화장품 효능 원료를 유수의 국내외 화장품 브랜드사에게 원료판매를하는 B2B 사업, 마이크로바이옴 화장품 브랜드 '유이크'를 론칭해 직접 소비자에게 판매하는 B2C 사업을 하는 이원화 전략을 통해 안정적 매출을 확보하고 매출신장 가능성을 극대화 하고자 합니다.

| 판매형태 | 판매방식 | 지역 | 비 고(판매전략) |

|---|---|---|---|

| 원료 | B2B |

국내 |

화장품 브랜드사에 판매 |

|

국외 |

글로벌 화장품 그룹 등에 판매 | ||

| 브랜드 | B2C |

국내 |

직접판매 |

|

국외 |

직접 혹은 현지 유통사를 통한 판매 |

다. 수주상황

| (단위 : 백만원) |

| 품목 | 수주일자(주2) | 납기일자(주2) | 수주총액(주1) | 기납품액(주1) | 수주잔고(주1) |

|---|---|---|---|---|---|

| CDMO | 2023년~ | ~2024년 | 4,784 | 1,486 | 3,298 |

| (주1) | 상기 금액은 내부거래 제거 전 금액으로 분기보고서 작성기준일로 기재하였습니다. |

| (주2) | 수주일자 및 납기일자는 계약별로 상이합니다. |

5. 위험관리 및 파생거래

가. 재무위험관리

당사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

(1) 시장위험

(가) 외환위험

당사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험에 노출되어 있습니다. 외환 위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

당분기 및 전분기 현재 다른 모든 변수가 일정하고 주요 외화에 대한 원화의 환율 10% 변동시 환율변동이 법인세비용차감전순이익(손실)에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 10% 상승시 | 10% 하락시 | ||

|---|---|---|---|---|

| 당분기 | 전분기 | 당분기 | 전분기 | |

| USD | (51,280) | (49,549) | 51,280 | 49,549 |

| GBP | - | (14) | - | 14 |

| EUR | - | (1,314) | - | 1,314 |

| AUD | (24,045) | - | 24,045 | - |

| CNY | 21,924 | - | (21,924) | - |

| 합계 | (53,401) | (50,877) | 53,401 | 50,877 |

(2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 당사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

(2) 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

(가) 위험관리연결

당사는 신용위험을 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 개인 고객에 대한 매출은 현금 또는 허용된 신용카드 거래만을 허용하여 신용위험을 최소화합니다. 당사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다. 당사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

(나) 금융자산의 손상

당사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 계약자산을 포함한 매출채권

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다

① 매출채권과 계약자산

당사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 당사는 매출채권의 손실율이 계약자산의손실율에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실율은 보고기간말 기준으로부터 각 12개월동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다. 과거 손실 정보는 고객의 채무 이행능력에 영향을 미칠 거시경제적 현재 및 미래전망정보를 반영하여 조정합니다.

당분기말과 전기말 매출채권 및 계약자산에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구분 |

정상 |

3개월 이상 6개월 미만 |

6개월 이상 |

9개월 이상 |

12개월 이상 |

계 |

|

당분기말 |

||||||

|

기대 손실률 |

- | - | - | - | - | |

|

총 장부금액 - 매출채권 |

2,408,121 | - | - | - | - | 2,408,121 |

|

손실충당금 |

- | - | - | - | - | |

|

전기말 |

||||||

|

기대 손실률 |

- | - | - | - | - | |

|

총 장부금액 - 매출채권 |

1,860,036 | 71,671 | - | - | - | 1,931,707 |

|

손실충당금 |

- | - | - | - | - | |

매출채권과 계약자산은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다.회수를 더 이상 합리적으로 예상할 수 없는 지표에는 당사와의 채무조정에 응하지 않는 경우, 12개월 이상 계약상 현금흐름을 지급하지 않는 경우 등이 포함됩니다.

매출채권과 계약자산에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

② 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 미수금 및 기타채권 등이 포함됩니다.

당기와 전기 중 상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동 내역은 없습니다.

상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 적어도 한 개 이상의 주요 신용평가기관에서 투자 등급인 신용등급을 받은 상장회사채의 경우 '신용위험이 낮은' 것으로 간주합니다. 그 외 금융상품은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이있는 경우 신용위험이 낮은 것으로 간주합니다.

(3) 유동성 위험

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 당사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

당사의 유동성 위험 분석 내역은 다음과 같습니다. 아래 표시된 금액은 현금흐름을 할인하지 아니한 금액이며, 예상 이자비용이 포함된 금액입니다.

| <당분기말> | (단위: 천원) |

| 구분 | 1년이내 | 1년초과 5년이내 |

5년초과 | 합계 |

|---|---|---|---|---|

| 기타금융부채 | 4,156,930 | 2,471,631 | - | 6,628,561 |

| 리스부채 | 1,075,779 | 3,714,491 | 138,458 | 4,928,728 |

| 매입채무 | 772,258 | - | - | 772,258 |

| 유동전환사채 | 23,000,000 | - | - | 23,000,000 |

| 비유동전환사채 | - | 673,400 | - | 673,400 |

| 장기차입금 | - | 9,000,000 | - | 9,000,000 |

| 합 계 | 29,004,967 | 15,859,522 | 138,458 | 45,002,947 |

| <전기말> | (단위: 천원) |

| 구분 | 1년이내 | 1년초과 5년이내 |

5년초과 | 합계 |

|---|---|---|---|---|

| 기타금융부채 | 4,595,483 | 2,349,754 | - | 6,945,237 |

| 리스부채 | 1,068,501 | 3,874,034 | 204,819 | 5,147,354 |

| 매입채무 | 340,195 | - | - | 340,195 |

| 유동전환사채 | 23,000,000 | - | - | 23,000,000 |

| 비유동전환사채 | - | 644,700 | - | 644,700 |

| 장기차입금 | - | 9,000,000 | - | 9,000,000 |

| 합 계 | 29,004,179 | 15,868,488 | 204,819 | 45,077,486 |

나. 자본위험관리

당사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

당사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 자본총계로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액입니다.

당분기말 및 전기말의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총부채 | 48,304,568 | 48,543,266 |

| 차감: 현금및현금성자산 | (59,755,467) | (56,356,171) |

| 순부채(a) | (11,450,899) | (7,812,905) |

| 자본총계(b) | 109,656,256 | 113,517,123 |

| 자본조달비율(a/b)(*1) | - | - |

(*1) 부(-)의 비율로 산정하지 아니하였습니다.

다. 파생상품 및 풋백옵션 등 거래 현황

당분기말 및 전기말 현재 당사 파생상품 등의 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 파생상품자산(주1) | 2,334 | 2,334 |

| 파생상품부채(주2) | 8,333 | 8,145 |

| (주1) | 당사가 발행한 전환우선주 및 전환사채의 매도청구권입니다. 발행일로부터 12개월이 되는날 20% 한도내 매도청구권을 행사 할 수 있습니다. 자세한 사항은 「III. 재무에 관한 사항 → 3. 연결재무제표 주석 → 4. 금융상품 공정가치」을 참고하시길 바랍니다. |

| (주2) | 당사의 전환사채 및 종속회사 Covertible Promissory Note 전환권 등에 대한 평가금액입니다. 자세한 사항은 「III. 재무에 관한 사항 → 3. 연결재무제표 주석 → 4. 금융상품 공정가치」을 참고하시길 바랍니다. |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) 라이선스 아웃(License-out) 계약

분기보고서 작성기준일 현재 당사가 체결 중인 라이선스 아웃(License-out) 계약의 현황은 아래와 같습니다.

| (단위: 백만원) |

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총 계약 금액 |

수취 금액 |

진행 단계 |

|---|---|---|---|---|---|---|---|

|

GEN-001 |

㈜LG화학 |

동아시아 권역 (대한민국, 중국, 일본), |

2019.12.10 |

- |

- |

- |

미국 및 한국 임상 1/1b상(적응증 : 비소세포폐암 ·두경부암 ·요로상피암) 조기종료, 한국 임상 2상(적응증 : 위 또는 위식도 접합부 선암종, 담도암) 진행 중 |

|

합 계 |

- |

- |

- |

||||

| 품 목 | GEN-001(면역항암 마이크로바이옴 치료제) |

|

계약 상대방 |

LG화학 (대한민국) |

|

대상 지역 |

동아시아 권역 (대한민국, 중국, 일본), 일부 지역에서는 옵션권리 실행에 따라 권리가 부여될 예정임. |

|

계약 내용 |

LG화학은 대상기술에 대한 대상지역에서의 옵션권리 실행에 의한 독점적 임상시험, 허가 획득 및 상업화 권리를 부여 받음. 당사는 LG 화학의 옵션권리 실행 및 마일스톤 달성에 따른 정액기술료, 경상기술료와 상업화 물질 생산, 공급에 의한 공급료 수익을 획득할 예정임. |

|

계약 기간 |

(주) |

|

총 계약금액 |

(주) |

|

수취 금액 |

(주) |

|

계약 조건 |

옵션권리 실행 및 마일스톤 달성에 따른 정액기술료 및 경상기술료와 상업화 물질 생산, 공급에 의한 공급료 수익 획득할 예정임 (주) |

|

회계처리방법 |

계약금은 수행의무 기간에 따라 수익으로 인식함. 마일스톤은 해당 이벤트가 달성되어 인식한 수익금액이 미래에 되돌리지 않을 가능성이 매우 높을 때 인식함. 옵션 Execution Fee는 옵션 행사 시 인식. 경상기술료는 라이선스 관련 제품이 판매된 시점에 인식함 |

|

대상기술 |

GEN-001 마이크로바이옴 치료제와 anti-PD-L(1)의 병용투여 기술 (주) |

|

개발 진행 경과 |

미국 및 한국 임상 1/1b상(적응증 : 비소세포폐암 ·두경부암 ·요로상피암) 조기종료, 한국 임상 2상(적응증 : 위 또는 위식도 접합부 선암종, 담도암) 진행 중 |

|

기타사항 |

- |

| (주) | 계약 세부내용의 경우 영업기밀에 해당되며 공개될 경우 영업에 손실을 초래할 가능성 이 있으므로 기재를 생략하였습니다. |

(2) 라이선스 인(License-in) 계약

분기보고서 작성기준일 현재 당사가 체결 중인 라이선스 인(License-in) 계약의 현황은 아래와 같습니다.

| (단위: 백만원) |

|

품목 |

계약상대방 |

계약체결일 |

계약종료일 |

총 계약 금액 |

지급 금액 |

진행 단계 |

|---|---|---|---|---|---|---|

| 마이크로바이옴을 적용한 만성질환치료제 후보물질 개발기술 | 광주과학기술원 | 2019.10.28 | 특허권 만료 | 1,100 | 550 | 진행중 |

| 계약상대방 | 광주과학기술원 |

| 계약내용 | 마이크로바이옴을 적용한 만성질환 치료제 후보물질 개발기술과 관련된 특허권 지분을 취득 |

| 계약기간 | 특허권 만료 시까지 |

| 총 계약금액 | 1,100백만원(로열티 별도) |

| 지급금액 | 550백만원 |

| 계약조건 | - 계약체결시 220백만원(지급완료) - 임상1상 IND 승인시 110백만원(지급완료) - 임상2상 IND 승인시 220백만원(지급완료) - 임상3상 IND 승인시 220백만원 - 신약허가신청(NDA)시 440백만원 - 경상기술료 : 기술을 적용한 최종제품에 대한 당사의 순매출액의 2% |

(3) 공동 개발 관련 주요 계약

분기보고서 작성기준일 현재 당사가 체결 중인 공동개발 관련 주요 계약의 현황은 아래와 같습니다.

| 품목 |

계약 상대방 |

계약목적,조건 등 상세내용 |

계약체결일 (계약기간) |

계약금액 |

대금수주방법 (기준 등) |

진행경과 등 |

|---|---|---|---|---|---|---|

| GEN-001 |

Merck KGaA |

면역항암 마이크로바이옴 치료제 (GEN-001)의 임상 1/1b상 |

2019.12.20 (2019.12.20~ 임상 종료 시까지) |

(주) | (주) | 미국 및 한국 임상 1/1b상 조기종료 |

| GEN-001 |

Merck KGaA |

면역항암 마이크로바이옴 치료제 (GEN-001)의 임상 2상 |

2021.02.26 (2021.02.26~ 임상 종료 시까지) |

(주) | (주) | 한국 임상 2상 진행 중 |

| GEN-001 | MSD |

면역항암 마이크로바이옴 치료제 (GEN-001)의 임상 2상 |

2022.03.03 (2022.03.03~ 임상 종료 시까지) |

(주) | (주) | 한국 임상 2상 진행 중 |

| GENA-104 등 (ADC) |

Debiopharm | Debiopharm 社 의 MultilinkTM을 당사 GENA platform에 도입 및 유효성 평가 |

2021.02.24 (2021.02~추가 ADC 연구 |

(주) |

(주) |

공동 특허 출원 진행 중 |

| (주) | 별도의 계약금액은 없으며, 결과물에 대한 소유권을 공동 보유합니다. |

나. 연구개발활동

(1) 연구개발활동의 개요

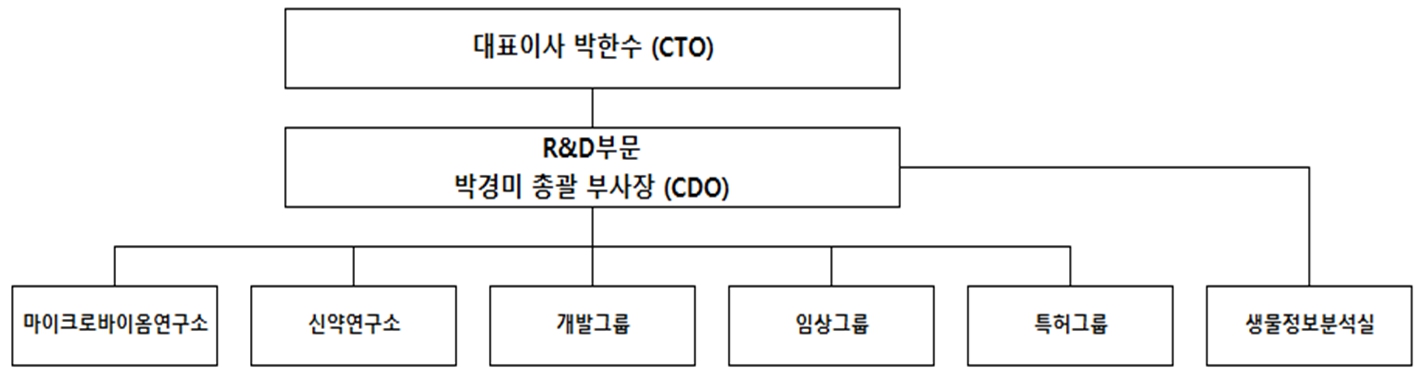

당사는 마이크로바이옴 의약품 등 파이프라인의 성공적인 개발을 위하여 전문화된 연구개발인력과 함께 체계적인 연구개발부문을 구축해왔습니다. 구체적으로 당사의 연구개발 부문은 크게 ① 부설연구소(마이크로바이옴, 신약), ② 개발그룹, ③ 임상그룹, ④ 특허그룹, ⑤ 생물정보분석실로 구성되어 있습니다. 연구개발부문 인원은 총 48명으로, 전 임직원수 대비 51% 차지하고 있습니다.

(2) 연구개발 담당조직

(가) 연구개발 조직 개요

당사는 분기보고서 작성기준일 현재 총 94명의 임직원 중에서 임원을 포함한 연구개발인력이 48명인 연구 중심 바이오 벤처기업입니다. 특히 박사학위 소지자는 총 16명, 석사학위 소지자는 23명으로, 석ㆍ박사급 연구인력이 전체 연구개발인력 중 81%를 차지합니다.

| [ 연구개발 조직 구성 ] |

| 연구소/그룹 | 주 요 업 무 |

|---|---|

| 마이크로바이옴 연구소 |

균주기능성 연구, 유용 미생물 배양 공정, 독성 및 효력 시험 등 |

| 신약 연구소 |

타겟 밸리데이션, MoA 연구, 합성신약 관련 연구, 항체 개발 및 공정 개발, 독성 및 효능 연구 등 |

| 개발그룹 |

인허가 및 품질 관련 업무, RA 관련 문서 취급 관리 등 |

|

임상그룹 |

임상시험 운영 및 관리 등 |

|

특허그룹 |

기술 및 관련 특허 관리 등 제반 업무 |

| 생물정보분석실 | 유전체분석기술을 이용한 유전체 분야의 실험 및 분석, Metabolomics를 통한 기전연구 및 특정 대사산물 정량분석 수행 |

[ 연구개발 부문 조직도]

|

|

조직도 |

(나) 연구개발인력 현황

분기보고서 작성기준일 현재 당사는 박사급 16명, 석사급 23명 등 총 48명의 연구개발인력을 보유하고 있으며, 그 현황은 아래와 같습니다.

| [ 연구개발인력 현황 ] |

| (단위: 명) |

|

구 분 |

인 원 |

|||

|---|---|---|---|---|

|

박사 |

석사 |

학사 |

합 계 |

|

| 경영진 | 2 | 0 | 0 | 2 |

| 마이크로바이옴 연구소 | 2 | 7 | 4 | 13 |

| 신약 연구소 | 7 | 13 | 3 | 23 |

| 개발그룹 | 1 | 2 | 1 | 4 |

| 임상그룹 | 1 | 0 | 1 | 2 |

| 특허그룹 | 1 | 1 | 0 | 2 |

| 생물정보분석실 | 2 | 0 | 0 | 2 |

|

합 계 |

16 | 23 | 9 | 48 |

(3) 핵심 연구개발인력

당사의 연구개발을 담당하는 임원 및 핵심 연구개발인력의 주요 이력은 아래와 같습니다.

| [ 핵심 연구개발인력 현황 ] |

| 직책 |

성명 |

담당업무 |

최종 학위 |

주 요 경 력 |

주요 연구개발 실적 |

|---|---|---|---|---|---|

|

CTO |

박한수 |

연구개발부문 |

박사 |

서울대학교 생화학 박사 98~99 서울대병원 인턴 99~08 서울대 의과대학 생화학교실 조교 09~13 Harvard Medical School, Brigham & 13~16 미국 Jackson Lab 팀장/책임연구원 16~16 이화여대 바이오정보학 조교수 16~현재 광주과학기술원 의생명공학과 부교수 |

- 암 및 비만 억제 프로바이오틱스 발굴을 위한 스크리닝 플랫폼 구축 및 작용기전 규명 - 난치성 고형암 면역항암제 유효성 향상을 위한 병용요법으로서 인체 마이크로바이옴 기반 파마바이오틱스 개발 - 항비만 복합제 연구, 모낭을 침범하는 자가면역성 염증 질환에서 피부 마이크로바이옴 연구 - AI 기반 암세포 특이 대사기전 타겟 발굴, Germ free 마우스 활용 기반 구축 |

| 연구개발 부문장 |

박경미 |

연구개발 총괄 |

박사 |

서울대학교 약학 박사 05~13 한미약품㈜ 임상팀 이사 13~15 ㈜차바이오텍 개발본부장 15~19 ㈜종근당 개발본부 상무 |

- 국내 및 해외 임상개발 전략 수립 및 임상 진행([신제품] 복합제 (고혈압복합제 (아모잘탄), 고지혈.고혈압복합제(로벨리토), 서방제(맥시부펜ER정, 페노시드정), 플루테롤흡입용캡슐 등, [신약] 표적항암제, Orascovery, Lapscovery) - 세포치료제 개발 (배아줄기세포유래 망막색소상피세포, 지방/태반/탯줄유래 줄기세포) - 면역세포 치료제 개발 (Natural Killer cell, 수지상세포 치료제) - 신약개발전략 수립 및 글로벌임상 진행(항암제(CRC, MM), 자가면역치료제(RA), CNS, 이상지질혈증 |

|

신약연구소장 |

차미영 |

신약연구소 |

박사 |

서울대학교 화학부 박사 03~11 한미약품 연구센터 신약팀 팀장 12~16 북경한미약품 연구센터 소장/이사 16~18 한미약품 글로벌 BD 이사 18~19 플랫바이오 대표이사/R&BD 상무이사 19~20 에스바이오메딕스 R&D 상무이사 |

- Bispecific antibody-PENTAMBODY platform 및 다수 이중항체 품목 연구개발 - LAPScovery 바이오플랜트(300L scale) Set-up 및 공정연구 - 다수의 표적항암제 또는 자가면역질환 및 대사성질환에 대한 신약연구개발 - 신규면역관문억제제 연구 개발 |

| 임상전략 담당 |

윤영광 |

임상전략 총괄 |

박사 |

서울대학교 의과대학 박사 06~11 서울대 암연구소 연구원 12~15 한미약품 임상개발팀장 15~19 서울아산병원 임상시험센터 실장 |

- 항암제 중개연구, 신약 임상개발 기획 및 임상시험센터 총괄, 신약개발 자문 총괄 |

(4) 외부 자문위원의 활용

당사는 서울대학교병원 종양내과 교수로서 Merck KGaA, Pfizer의 항암신약 임상시험조정 연구자를 역임하였고, 은퇴 후 창업한 방앤옥컨설팅의 대표를 맡고 계신 방영주 자문위원과 아산병원 종양내과 박숙련 교수를 자문위원으로 활용하고 있습니다.

분기보고서 작성기준일 현재 외부 자문위원의 주요 이력은 아래와 같습니다.

| [ 외부 자문위원 현황 ] |

|

직 위 |

성 명 |

주 요 경 력 |

|---|---|---|

|

자문위원 |

방영주 |

(現) 지놈앤컴퍼니 GEN-001 초기 임상설계 자문 담당 (現) 방앤옥 컨설팅, 대표 (現) 의학한림원 정회원 (前) 서울대학교병원, 종양내과 교수 (前) Merck KGaA, Pfizer 항암신약 임상시험조정 연구자(Coordinating Investigator) |

| 자문위원 | 박숙련 | (現) 지놈앤컴퍼니 GEN-001 임상설계 자문 담당 (現) 서울아산병원 종양내과 교수 (前) 국립암센터 IRB 위원 (前) 국립암센터 위암센터 전문의 |

(5) 연구개발비용

당사는 분기보고서 작성기준일 현재 연구 및 임상개발 등에 소요되는 모든 비용을 아래와 같이 당기비용으로 회계처리하고 있습니다.

| [ 연구개발비용 현황 (연결재무제표 기준) ] |

| (단위: 천원) |

|

구 분 |

2024년 (제10기 1분기) |

2023년 (제9기) |

2022년 (제8기) |

|

|---|---|---|---|---|

| 비용의 성격별 분류 |

인건비 | 1,346,947 | 6,004,525 | 6,589,908 |

| 주식보상비용 | 749,616 | 2,728,382 | 2,814,087 | |

| 감가상각비 | 556,256 | 2,909,090 | 2,472,658 | |

| 기타 경비 | 1,449,364 | 15,179,495 | 25,500,636 | |

| 연구개발비용 계 | 4,102,183 | 26,821,492 | 37,377,289 | |

| 회계처리 내역 |

판관비 | 4,102,183 | 26,821,492 | 37,377,289 |

| 제조경비 | - | - | - | |

| 개발비 | - | - | - | |

| 회계처리금액 계 | 4,102,183 | 26,821,492 | 37,377,289 | |

| (정부보조금) | (82,253) | (1,155,281) | (584,293) | |

| 연구개발비용 합계 | 4,019,930 | 25,666,211 | 36,792,996 | |

| 연구개발비/매출액 비율 | 94% | 180% | 261% | |

| [ 연구개발비용 현황 (별도재무제표 기준) ] |

| (단위: 천원) |

|

구 분 |

2024년 (제10기 1분기) |

2023년 (제9기) |

2022년 (제8기) |

|

|---|---|---|---|---|

| 비용의 성격별 분류 |

인건비 | 1,028,564 | 4,826,688 | 4,521,530 |

| 주식보상비용 | 734,723 | 2,680,787 | 2,751,323 | |

| 감가상각비 | 542,035 | 2,821,540 | 2,412,732 | |

| 기타 경비 | 1,287,664 | 14,460,978 | 24,397,106 | |

| 연구개발비용 계 | 3,592,986 | 24,789,993 | 34,082,691 | |

| 회계처리 내역 |

판관비 | 3,592,986 | 24,789,993 | 34,082,691 |

| 제조경비 | - | - | - | |

| 개발비 | - | - | - | |

| 회계처리금액 계 | 3,592,986 | 24,789,993 | 34,082,691 | |

| (정부보조금) | (82,253) | (1,155,281) | (314,071) | |

| 연구개발비용 합계 | 3,510,733 | 23,634,712 | 33,768,620 | |

| 연구개발비/매출액 비율 | 330% | 967% | 1,727% | |

(6) 연구개발실적

(가) 연구개발 진행 현황 및 향후 계획

분기보고서 작성기준일 현재 당사가 연구개발 진행 중인 주요 파이프라인 현황은 아래와 같습니다.

| [ 연구개발 진행 총괄표 ] |

|

구 분 |

품 목 |

적응증 |

연구 시작일 |

현재 진행단계 |

비 고 |

|

|---|---|---|---|---|---|---|

|

단계 (국가) |

계획 |

|||||

|

마이크로바이옴 |

GEN-001 |

위암 |

2016년 |

임상 2상 진행 중 (한국) |

2021년 10월 (임상 2상 IND 승인) |

라이선스 아웃 (LG화학) 공동개발 (Merck KGaA) |

| 담도암 | 임상 2상 진행 중 (한국) |

2022년 11월 (임상 2상 IND 승인) |

라이선스 아웃 (LG화학) 공동개발 (MSD) |

|||

|

SB-121 |

뇌질환 |

2017년 |

임상 1상 |

2021년 05월 (임상 1상 IND 승인) |

자회사 Scioto Biosciences |

|

|

신규타깃 |

GENA-104 (신규타깃 면역관문억제제) |

고형암 |

2017년 |

임상 1상 IND 승인 (한국) |

2024년 1월 |

- |

| GENA-111 | 고형암 | 2017년 07월 |

전임상 진행 중 |

- |

공동연구 (Debiopharm) |

|

① 품목: GEN-001

|

구 분 |

마이크로바이옴 치료제 |

|

적응증 |

위암, 담도암 |

|

작용기전 |

정상인의 장내 미생물로부터 분리한 'GEN-001'과 정상인의 혈액 내 면역세포 (Human PBMC)을 공동 배양함으로써 면역세포의 활성을 확인한 결과, GEN001 이 면역세포의 활성을 일으켜, IFN-gamma의 생성을 촉진시킴을 확인함 또한 'GEN-001'을 이용한 세포실험에서, 암세포 내 ROS 활성을 억제 및 염증 관련 면역인자와 신생혈관 생성 관여인자들의 발현을 억제하는 것을 통하여 염증 완화 및 염증성 암 발생, 혈관생성 억제를 통하여 'GEN-001'이 뛰어난 항암 효능이 있음을 확인함. |

|

제품의 특성 |

'GEN-001'은 마이크로바이옴 기반 의약품으로서 종양 미세환경 내 면역세포들을 조절하여 항종양 기능을 가진 면역세포들의 활성을 증진시킴으로써 항암 효능을 가짐. anti-PD-(L)1 항암제와 병용치료를 목표로 두고 있음 |

|

진행경과 |

대장암 등 종양 마우스 모델에서 anti-PD-(L)1, oxaliplatin과의 병용 항암효과 확인 면역세포의 활성을 증진 (CD4+와 CD8+T 세포가 비장과 종양 내 증가함)을 확인 미국과 한국에서 진행한 고형암 대상 임상1/1b상 조기종료 한국에서 위암 및 담도암 대상 임상2상 진행 중 |

|

향후계획 |

미국 및 한국에서 복수의 암종을 대상으로 PD-(L)1 억제제와 'GEN-001'의 병용 효능 및 안전성을 검증할 예정임. 임상시험 중 'GEN-001'의 암치료 효능을 검증한 후 국내외 제약사에 'GEN-001'의 글로벌 기술이전 진행을 목표로 함 - 해당 임상 결과를 기반으로 미국, 유럽 지역에 대한 Merck/Pfizer, MSD 또는 기타 글로벌 제약사와의 라이선스 계약 추진 - 이미 동아시아 지역은 LG화학과 기술이전 계약을 체결했으며 이 중 일부 지역에 대한 옵션 권리 실행은 임상진행결과를 기반으로 결정될 예정임(기술 이전에 따른 계약금, 마일스톤뿐 아니라, GEN-001의 임상시험/상업화 물질 생산에 따른 물질 공급 대금에 대한 수익도 수취 예정). |

|

경쟁제품 |

당사의 면역항암 마이크로바이옴 치료제인 'GEN-001'은 대표적인 면역항암제인 PD-(L)1 억제제와 병용투약을 통해 기존 면역항암제 치료 후 내성을 보인 암환자의 치료효능을 증대하고자 함. 이러한 당사의 치료전략과 유사한 개발 전략을 가진 대표적인 업체는 영국의 포디파마(4D Pharma)와 미국의 베단타(Vedanta)를 꼽을 수 있음 |

|

관련논문 등 |

항암 마이크로바이옴 기전연구 관련 논문 게재(Bifidobacterium bifidum strains synergize with immune checkpoint inhibitors to reduce tumour burden in mice, Nature Microbiology Volume:6, P: 277-288) |

|

시장 규모 |

전체 암환자 중에서 대표적인 면역항암제인 PD-(L)1 억제제에 지속적인 치료효과를 보이는 환자는 약 10~20%에 불과함. 해당 면역항암제를 사용할 수 없거나, 치료제를 사용하더라도 효과가 없는 환자들에 대한 치료대안이 필요함 의약품 시장조사기관 IQVIA에 따르면, 전세계 면역항암제 시장규모는 2021년 350억 달러(약 46조원)에서 2026년에는 670억 달러로(약 87조원)에 두 배 가까이 성장할 전망임. |

|

기타 사항 |

2022년 3월 당사는 미국 MSD와 담도암 대상 임상시험을 진행하는 공동개발계약을 체결하였으며, 2022년 11월 국내 식약처로부터 키트루다®(성분명: 펨브롤리주맙)와 'GEN-001' 병용 요법으로 진행성 불응성 담도암 환자를 대상으로 하는 제2상 임상시험계획(IND)을 승인받았음 |

② 품목: SB-121

|

구 분 |

마이크로바이옴 치료제 |

|

적응증 |

자폐 스펙트럼 장애 (Autism spectrum disorder) 등 |

|

작용기전 |

'SB-121'의 조성물 중 하나인 락토바실러스루테리(Lactobacillus reuteri, 이하 L.reuteri)가 미주 신경을 자극하여 체내 옥시토신 분비를 유도 |

|

제품의 특성 |

'SB-121'은 장-뇌 축(Gut-Brain axis) 기반 마이크로바이옴 치료제로 혈관-뇌 장벽(Blood-Brain Barrier) 제한을 받지 않으며, 반감기가 길고 경구형 제제여서 자폐증 환자들의 복약 순응도를 높일 수 있음 |

|

진행경과 |

자폐 스펙트럼 장애 진단을 받은 환자 대상 미국 임상1상 종료 |

|

향후계획 |

자폐 스펙트럼 장애 대상 제2상 임상시험계획(IND) 신청을 준비 중에 있으며, 희귀질환인 신생아 괴사성 장염 대상 추가 임상시험 진행을 검토 중 |

|

경쟁제품 |

자폐증을 적응증으로 획득한 치료제는 현재까지 출시되지 않음. 증상 조절 및 개선 목적으로 우울증(antidepressants), 조현병(antipsychotics), ADHD 치료제(psychostimulants)가 칵테일 요법으로 처방되고 있음 |

|

관련논문 등 |

해당사항 없음 |

|

시장 규모 |

미국 질병통제예방센터(Centers for Disease Control and Prevention. CDC)는 18세 이상 성인 중 2.2%인 544만명이 자폐 스펙트럼 장애를 가지고 있는 것으로 추정 |

|

기타 사항 |

'SB-121' 임상1상 결과를 논문에 게재하고자 준비 중에 있음. |

③ 품목: GENA-104

|

구 분 |

신규타깃 면역관문억제제 |

|

적응증 |

고형암 |

|

작용기전 |

암세포에 발현하는 특정 면역관문 단백질을 억제함 |

|

제품의 특성 |

현재 상용화된 면역관문억제제는 CTLA-4, PD-(L)1을 표적으로 한 면역관문억제제 항체가 있으나 해당 표적을 발현하고 있지 않은 환자에 대해서는 치료제가 전무한 상황임. 이에 CTLA-4, PD-(L)1의 발현과 무관한 신규 표적인 GICP-104를 표적으로 한 항체의약품을 개발 중에 있음. 당사에서 개발하고 있는 신규 면역관문억제제는 타 회사에서 면역항암제에 입각하여 적용된 적이 없는 표적에 대한 물질로서 기존 면역항암제의 대체제로 혹은 병용 투여 효과를 통해 암 치료에 크게 기여할 수 있을 것이라 기대됨. 암 환자 중 종양 조직에서 GICP-104(항원)가 과다하게 존재하는 경우, 혹은 기존 면역항암제 치료에 효과가 없는 환자군 중 GICP-104가 특이적으로 존재하는 경우, 당사에서 개발한 GENA-104(항체) 치료제가 선별적으로 적용될 수 있을 것이라 예상됨. |

|

진행경과 |

2024년 1월 임상1상 IND 승인 |

|

향후계획 |

고형암 환자 대상 국내 임상1상 진행을 통해 유효성 확인 예정 |

|

경쟁제품 |

'GENA-104'의 표적은 세계적으로 항암 용도로 연구된 사례가 없음. |

|

관련논문 등 |

해당사항 없음 |

|

시장 규모 |

글로벌 PD-(L)1 억제제 시장은 2020년 현재 ~20조원 정도의 시장규모가 형성되어 있음. Frost & Sullivan 등의 시장조사 전문업체는 본 시장이 연평균 ~14% 수준으로 고성장하여 2030년 ~80조원 규모로 성장할 것으로 예상하는 매우 중요한 시장임. 'GENA-104'가 속하는 PD-(L)1 억제제 이외의 면역관문억제제 시장 또한 효과 및 미충족수요의 해결 정도에 따라 유사한 수준 혹은 그 이상의 시장규모를 가질 수 있을 것으로 예상됨. |

|

기타 사항 |

- |

④ 품목: GENA-111

|

구 분 |

항체-약물 중합체(ADC) 치료제 |

|

적응증 |

고형암 |

|

작용기전 |

암세포에 발현하는 특정 단백질을 통해 내부로 진입한 이후 세포독성 약물을 방출하여 암세포를 사멸시킴 |

|

제품의 특성 |

현재 상용화된 ADC 치료제는 HER2, Trop2 등을 표적으로 한 ADC 치료제가 있으나 해당 표적을 발현하고 있지 않은 환자에 대해서 효능을 발휘하지 못함. 이에 신규 표적인 CD239를 표적으로 한 ADC 치료제를 개발 중에 있음. 당사에서 개발하고 있는 ADC 치료제는 타 회사에서 ADC 치료제에 입각하여 적용된 적이 없는 표적에 대한 후보물질로 기존 항암제의 대체제로서 암 치료에 크게 기여할 수 있을 것이라 기대됨. 암 환자 중 종양 조직에서 CD239가 과다하게 존재하는 경우, 혹은 기존 항암제 치료에 효과가 없는 환자군 중 CD239가 특이적으로 존재하는 경우, 당사에서 개발한 GENA-111 기반 ADC 치료제가 선별적으로 적용될 수 있을 것이라 예상됨. |

|

진행경과 |

전임상 진행 중 |

|

향후계획 |

현재 스위스 바이오 기업 디바이오팜과 공동연구 중에 있으며, 전임상 종료 후 임상 1상 진입 예정 |

|

경쟁제품 |

'GENA-111'의 표적으로 하는 CD239는 세계적으로 항암 용도로 연구된 사례가 없음. |

|

관련논문 등 |

해당사항 없음 |

|

시장 규모 |

아스트라제네카/다이이찌 산쿄는 현재 시판 중인 엔허투의 처방 금액이 2021 년 6 억 달러 규모에서 2028 년 80 억 달러를 상회할 것으로 전망하고 있음. |

|

기타 사항 |

- |

(나) 연구개발 완료 실적

① 마이크로바이옴 화장품 원료 : 큐티바이옴™

| 품목 |

큐티바이옴™ |

| 연구개발 내용 | 큐티바이옴™은 피부 상재균 유래물질로 인위적인 외부 물질을 사용해 피부상태를 개선하는 다른 화장품 대비 안전성이 높고, 피부장벽(Filaggrin, Claudin1) 및 항염증(IL-6, IL-8 등) 효능 등 차별화된 피부개선 작용기전을 갖고 있습니다. 이와 관련된 국내 특허를 지난 2018년 11월 취득하였습니다. |

| 현재 현황 | 2021년 1월 큐티바이옴™을 원료로 하는 화장품 유이크(UIQ)를 론칭하였습니다. 현재 파우더 에센스 '바이옴 베리어 에센스 인 파우더'와 기능성 세럼 2종 '리바이브 바이옴 세럼'과 '듀이 바이옴 세럼', 클렌징폼, 토너, 크림, 마스크팩을 판매하고 있습니다. |

② 마이크로바이옴 건강기능식품 원료

| 품목 | GEN-3013 |

| 연구개발 내용 | 당사의 건강기능식품은 'GEN-3013' 이 함유되어 있습니다. 당사는 자체 비임상실험을 통해 해당 균주가 암세포 증식 억제, 암세포 이동성 저하, 신혈관 생성 억제, 항암 면역 반응 증가 효과뿐만 아니라 염증인자의 발현을 감소시킴으로써 암 또는 염증성 질환을 예방하는 효과를 가진다는 것을 확인하였고, 이에 대해 2019년 5월 특허를 취득하였습니다. |

| 현재 현황 | 당사에서는 산타컴퍼니와의 협업을 통해 마이크로바이옴 건강기능식품 브랜드 리큐젠(REQGEN)을 론칭하였으며, 2022년 3월 프리미엄 유산균 제품 '리큐젠 리큐 지 바이옴(REQGEN REQ G BIOME)'을 출시하였습니다. |

(다) 연구개발활동 및 판매 중단 현황

분기보고서 작성기준일 현재 해당사항이 없습니다.

(라) 정부과제 수행실적

| (단위: 백만원) |

|

번 호 |

연구과제명 |

주관부서 |

연구기간 |

정부출연금 |

관련제품 |

비 고 |

|---|---|---|---|---|---|---|

|

1 |

유전체 분석 기술 (NGS: Next Generation Sequencing)을 통한 |

중소벤처기업부 |

2016.10~2018.09 |

500 |

- |

완료 |

|

2 |

유전체분석을 통한 피부질환개선 활성 마이크로바이옴 화장품 |

중소벤처기업부 |

2017.06~2019.06 |

466 |

- |

완료 |

|

3 |

장내세균 분리 및 유용균주 스크리닝 |

중소벤처기업부 |

2017.11~2020.10 |

90 |

- |

완료 |

|

4 |

면역과민반응에 의한 피부 손상을 개선하는 프로바이오틱스 제품 개발 |

경남테크노파크 |

2018.06~2019.04 |

37 |

- |

완료 |

|

5 |

전사인자 Zbtb7c에 의한 T세포 및 항원료시세포의 면역 기능 연구 |

한국연구재단 |

2019.03~2021.02 |

202 |

- |

완료 |

|

6 |

난임 치료를 위한 자궁내 마이크로바이옴 기반 치료기술 개발 |

산업통상자원부 |

2019.05~2021.12 |

739 |

- |

완료 |

| 7 | 마이크로바이옴을 이용한 항암발진 치료제 개발 | 중소기업기술 정보진흥원 |

2020.11~2022.11 | 600 | - | 완료 |

| 8 | 인체마이크로바이옴을 활용한 코스메슈티컬 및 의약품 사업화 | 중소벤처기업부 | 2022.01~2022.12 | 143 | - | 완료 |

| 9 | 신규 타겟인 CNTN4를 표적으로 하는 면역관문억제제 GENA-104A16의 임상시험을 위한 IND 승인 및 임상시료의 확보 | 재단법인 국가신약개발사업단 |

2022.09~2024.08 | (주) | - | 진행 중 |

| 10 | 신규 면역항암 타겟인 APP를 표적으로 하는 면역관문억제제 후보물질 도출을 위한 선도물질 발굴 및 확보 | 재단법인 국가신약개발사업단 |

2023.04~2025.03 | (주) | - | 진행 중 |

| 11 | 마이크로바이옴 활용 첨단바이오의약품 개발 | 한국보건산업진흥원 | 2023.07~2025.12 | (주) | - | 진행 중 |

| (주) | 해당 사항은 주관부서의 요청에 따라 기재를 생략하였습니다. |

7. 기타 참고사항

가. 지적재산권 현황

당사의 지적재산권 보유 현황은 아래와 같습니다.

| [ 지적재산권 현황 요약표 ] |

| 구분 | 국내 | 해외 | PCT | 합계 | ||

|---|---|---|---|---|---|---|

| 출원 | 등록 | 출원 | 등록 | 출원 | ||

| 특허권 | 12 | 17 | 34 | 31 | 22 | 116 |

| 디자인권 | - | 1 | - | - | - | 1 |

| 상표/서비스권 | 5 | 31 | 8 | 19 | - | 63 |

| ※상세 현황은 '상세표-4. 지적재산권 현황' 참조 |

나. 관련 법령 또는 정부의 규제

신약개발은 엄격한 윤리기준 뿐만 아니라 제품 개발부터 비임상, 임상시험, 인허가 및 제조, 유통, 판매 등에 이르기까지 다양한 규제 및 정책의 규율을 받습니다. 국내에서의 '약사법', '의약품 등의 안전에 관한 규칙'등과 관련 법령 등 뿐만 아니라, 해외에서도 각 국가별 법령 및 정부의 규제를 준수하여야 합니다. 따라서, 당사는 내외부 전문가에 의한 엄격한 감독 및 관리를 시행하여 각 국가의 관련 법령 및 정부의 규제를 준수하고 있습니다.

다. 환경물질의 배출 또는 환경보호와 관련된 사항

당사는 법률에서 정하고 있는 환경분야 규제사항(대기, 수질, 폐기물, 위험물 외 기타)을 철저히 준수하고 있습니다. 분야별 법규 및 지침 뿐만 아니라 관련 개정사항 및 변경사항 역시 수시로 확인하여 전체적인 환경 관련 법규사항에 대처하고 있습니다.

라. 업계의 현황

(1) 업계 현황 및 전망

[마이크로바이옴]

(가) 마이크로바이옴의 정의

마이크로바이옴은 특정 환경에 존재하고 있는 미생물(Microbiota)들과 이들의 유전정보 전체를 뜻하는 유전체(Genome)의 합성어로 인체 마이크로바이옴(Human Microbiome)은 인체 안팎에 서식하고 있는 미생물들과 유전정보 전체를 말합니다. 마이크로바이옴은 다양한 대사 및 효소 작용을 바탕으로 인체 건강 상태를 좌우하는 주요 인자로 새로이 인식되고 있습니다. 인체에 존재하는 미생물의 수는 100조에 이르러 인간 세포보다 10배 많으며, 미생물의 유전자 수는 인간 유전자 수의 100배가 넘는 것으로 알려져 있습니다. 이렇게 많은 수의 미생물들은 인간과 협력적 공생관계를 가지고 있으며, 대사, 면역, 기타 질병 억제 등 인간의 건강 유지에 필수적인 역할을 하고 있어 마이크로바이옴의 구성은 인체의 생리학적 특징과 건강상태를 반영한다고 할 수 있습니다. 마이크로바이옴은 건강상태의 진단과 치료의 대상으로서 활용도가 높으며, 마이크로바이옴의 구성은 개개인마다 차이를 보이기에 각각의 분포와 특정 균주와 질병과의 연관 관계에 대한 연구가 활발히 진행되고 있습니다.

(나) 마이크로바이옴 산업 및 시장

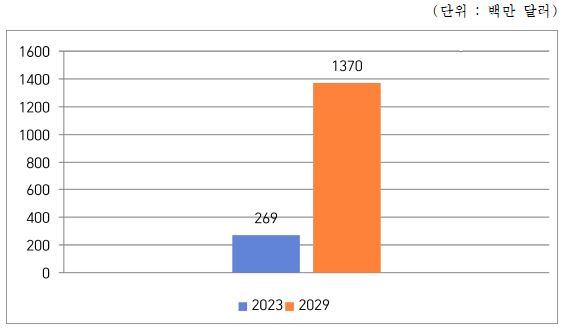

① 마이크로바이옴 시장 전망

|

|

휴먼 마이크로바이옴 글로벌 시장 규모 전망(출처: MarketsAndMarkets)) |

2022년 4월 글로벌리서치업체 Markets And Markets는 글로벌 휴먼 마이크로바이옴 시장이 2023년 2억 6,900만 달러에서 연평균 31.1% 성장하여 2029년 13억 7,000만 달러에 이를 것으로 전망하였습니다. 이외에도 Research And Markets, Strategic Market Research와 같은 글로벌리서치업체에서도 휴먼 마이크로바이옴 시장이 빠르게 성장할 것으로 전망하고 있습니다.

② 마이크로바이옴 관련 시장의 확대

마이크로바이옴은 글로벌 식음료, 화장품, 제약 기업에서 앞다투어 10년 뒤 먹거리로 연구ㆍ개발하고 있는 분야입니다. 마이크로바이옴과 질병과의 관계가 과학적인 데이터 기반으로 밝혀지고 있기에 다국적 제약 및 식품회사들도 이를 기반으로 마이크로바이옴을 활용한 각종 제품군을 개발하고 있습니다. 처음에는 질병을 진단하는 키트 등에 한정되어 있었지만, 기술의 발전으로 질환과의 연관성을 밝혀낸 여러 논문들이 나왔으며, 과학적인 연구결과를 기반으로 제품군의 범위가 미생물의 전통적인 사용 제품인 발효유 같은 식품에서 피부질환과 연계된 마이크로바이옴을 활용한 화장품 소재까지 사용되며, 암의 활동을 저해하고 면역을 높여주는 마이크로바이옴의 특성을 활용한 의약품 개발에 이르기까지 점차 넓어지고 있습니다. 또한, 균의 종류 및 사용범위도 넓어졌습니다. 이전에는 유산균 등에 한정되어 사용되었으나, 최근들어 아카만시아(Akkermansia) 속 등과 같은 기존에 연구되지 않았던 마이크로바이옴까지 넓은 범위에서 다양하게 활용되고 있습니다.

마이크로바이옴 글로벌 식음료 시장은 건강기능식품 시장을 위주로 확대될 것으로 전망됩니다. 프랑스의 다논(Danone)은 2012년부터 본격적으로 장내 미생물과 프로바이오틱스 관련 프로젝트 기관을 선정하여 매년 2만 5,000달러씩 지원하고 있습니다. 다국적 식음료 기업인 네슬레(Nestle)는 2011년 ‘네슬레 건강과학 연구소’를 설립해 인간 마이크로바이옴을 기반으로 한 건강기능식품 개발을 추진하고 있습니다. 한편, 네슬레는 건강기능식품 개발뿐 아니라 치료제 및 진단까지 사업 확장을 꾀하고 있으며 2017년 바이오 업체 엔터롬과 마이크로바이옴 진단 개발 및 상용화를 위한 합작 회사를 세우고 2,000만 유로를 투자하여 해당 바이오마커를 개발하고 있습니다.

화장품 분야에서는 기능성 화장품 시장을 중심으로 마이크로바이옴 기술이 접목된 기능성 화장품 시장이 확대되고 있습니다. 영국의 유니레버(Unilever)는 2018년 마이크로바이옴 기술을 가진 프랑스 갈리니(Gallinee)를 인수해 여드름과 습진에 효과가 있는 기능성 화장품의 포트폴리오를 강화한 바 있습니다. 로레알(L’Oreal)은 2006년부터 10년 이상 마이크로바이옴을 연구하여 피부장벽, 면역 반응 등에 대한 50개 이상의 논문을 출간하였습니다. 또한, 2019년 8월 마이크로바이옴 화장품 ‘랑콤 뉴 어드밴스드 제니피끄’를 출시해 업계의 큰 관심을 받았습니다.

제약산업에서도 2019년 기준 전 세계적으로 약 180여 개의 마이크로바이옴 신약이 개발 중입니다. 페링제약(Ferring Pharmaceuticals)은 2022년 12월 난치성 대장질환인 클로스트리듐 디피실리 감염증(Clostridium Difficile)을 적응증으로 하는 마이크로바이옴 치료제를 미국 FDA로부터 승인받았으며, 세레스 테라퓨틱스(Seres Therapeutics)도 동일한 질환을 적응증으로 상용화를 준비 중에 있습니다.

소화기 질환을 대상으로 시작한 마이크로바이옴 치료제는 최근 항암치료제 및 면역질환치료제, 우울증을 포함한 정신질환 치료제 등 다양한 질환군을 대상으로 활발한 연구가 진행되고 있습니다.

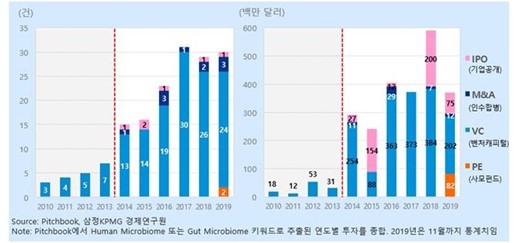

③ 글로벌 마이크로바이옴 투자 확대

|

|

글로벌마이크로바이옴 투자추이(출처: 삼정KPMG) |

연간 글로벌 마이크로바이옴 관련 투자 역시 꾸준히 2014년을 기점으로 크게 증가하고 있습니다. 2020년 2월 삼정KPMG에서 발간한 ‘마이크로바이옴이 몰고 올 혁명’ 보고서에 따르면, 글로벌 마이크로바이옴 시장 투자금액은 2019년 3억 7천 100만 달러(약 4천 300억원)로 2013년 3천 100만달러(악 300억원) 대비 약 12배 증가하였습니다. 특히 미국의 경우 2007년 정부에서 마중물로 1조 원 이상 지원하며, 투자 생태계가 구축되고 있습니다. 2019년 기준 투자 유형별 마이크로바이옴 투자 금액은 벤처캐피털이 2억 200만달러로 가장 많았고 이어 사모펀드(PE) 8천 200만달러 순이었습니다. 투자 초기에는 벤처캐피탈이 제일 많았지만 연이어 마이크로바이옴 관련 기업들이 IPO에 성공하며, 투자 유형 역시 확대되고 있습니다.

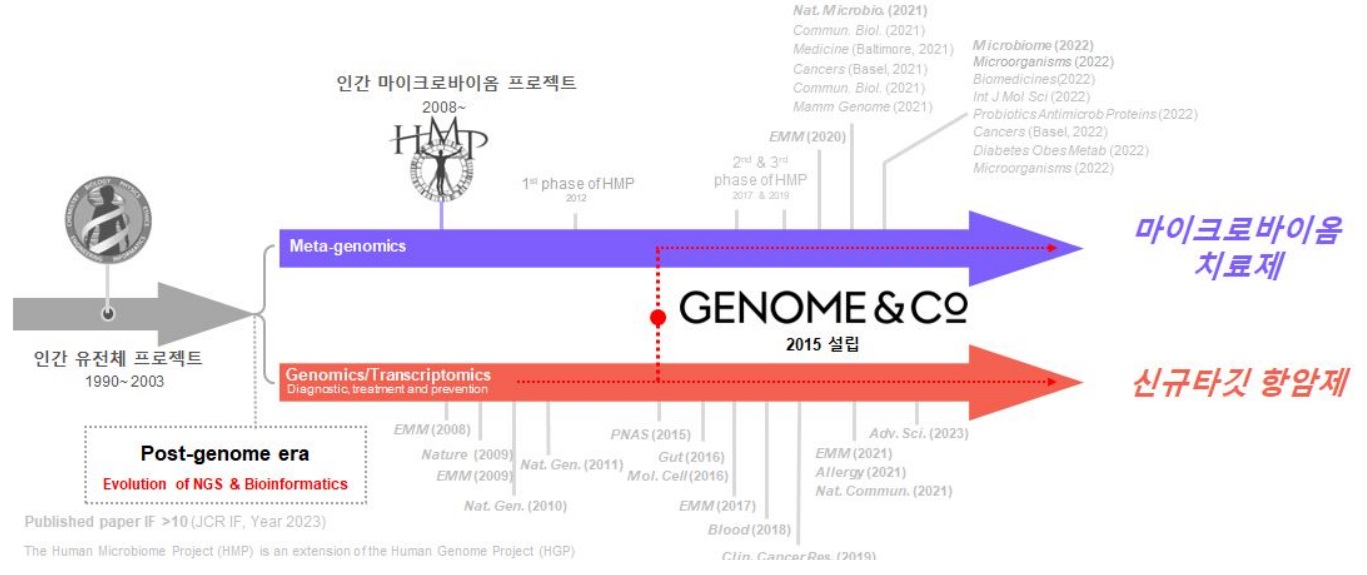

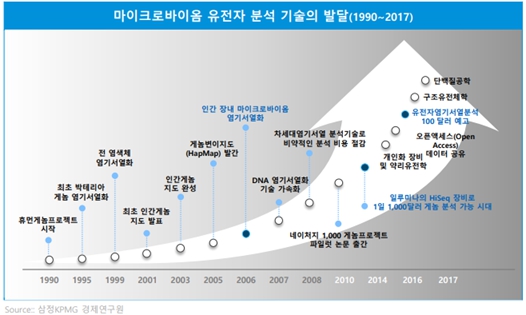

(다) 마이크로바이옴 관련 연구의 발전

① 분석기술의 발전

기존에 사용되던 미생물 분석방법으로는 배양법이 일반적이나, 장내 미생물은 20~40%만 배양이 가능하였습니다. 따라서 배양방법을 거치지 않고, 마이크로바이옴을 분석하는 16S rRNA 염기서열 분석법과 메타지노믹스의 한 분야인 차세대 염기서열분석 기술(NGS: Next Generation Sequencing)이 함께 발달해 전체 마이크로바이옴의 특징을 자연상태 그대로 분석하는 것이 가능해졌습니다.

최근에는 환경 변화와 더불어 미생물 변이에 의한 변종, 신종 미생물이 출현하면서 현재 미생물학계에서는 단일 생물종의 유전체 해독 연구를 넘어 특정 환경에서 수집한 샘플에 함유된 유전체를 분석하기 위해 각 환경의 미생물 군집을 파악하고자 하는 메타지노믹스(meta-genomics) 연구 역시 활발히 수행되고 있습니다.

|

|

마이크로바이옴이 몰고 올 혁명(출처: 삼정KPMG) |

특히 차세대 염기서열 해독 기술(NGS)의 발전으로 미생물의 유전체 정보를 이용한 분석도 활용하기 시작했는데 이러한 미생물 유전체 분석은 악성종양, 감염질환, 장질환과 같은 질병뿐 아니라 환경, 농축산업 등 다양한 분야에서 활용이 가능한 것으로 알려지고 있습니다.

② 분석비용절감

차세대 염기서열 분석의 등장으로 유전체 분석에 필요한 비용이 급격하게 낮아져 다양한 분야에서 활용되고 있습니다. 특히 DNA Sequencing의 발전에 따라 사람 1명을 분석하는 데 2000년대 초반의 기술로는 13년이 소요되던 것이, 오늘날에는 수백 명의 데이터도 수일 안에 동시에 분석할 수 있게 되었습니다. 비용 측면에서도 2000년대 초반 미국에서 진행한 Human Genome Project를 진행할 당시 한 명의 유전체를 분석하는데 약 3조원이 넘는 비용이 필요했던 것과는 달리, 최근에는 한 명의 메타지놈(Meta-genome)을 분석하는 데 약 200만원 정도의 비용이 필요합니다.

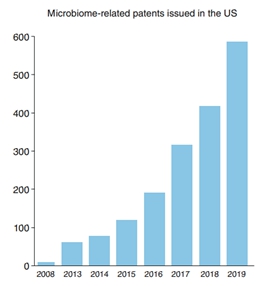

③ 마이크로바이옴 관련 특허 수 증가

|

|

number of patents issued in the united states that recite “microbiome” or “microbiota”(출처: 네이처 바이오테크놀로지) |

네이처 바이오테크놀로지에서 발간한 특허 관련 기획기사에 따르면, 'Microbiome’, 'Microbiota’의 키워드로 미국 내에서 진행된 특허 수를 확인해본 결과 2014년까지 100건을 하회하던 특허 등록 건수가 2019년에는 600건에 육박할 정도로 증가했음을 알 수 있습니다. 이러한 마이크로바이옴 관련 특허등록과 연구결과는 지속적으로 증가할 것으로 예상됩니다.

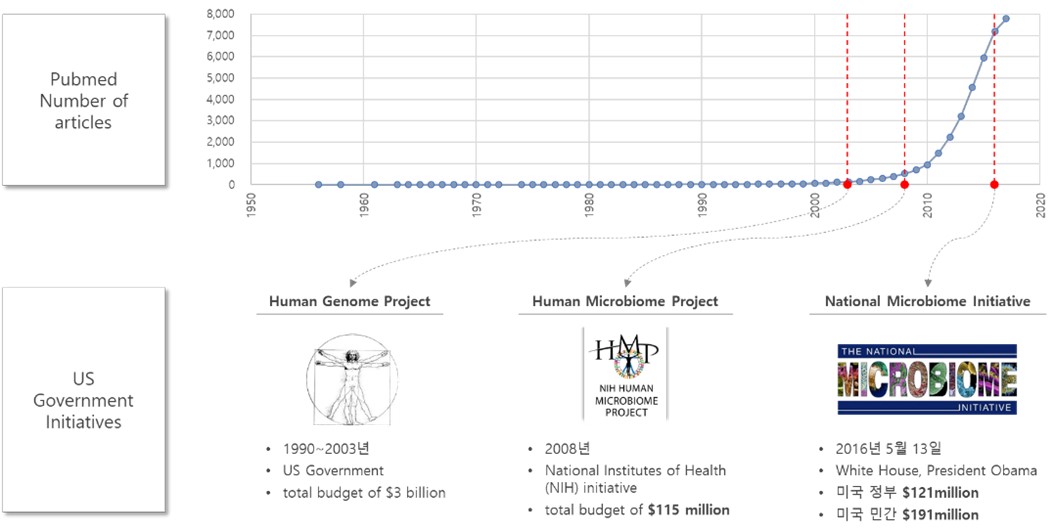

④ 마이크로바이옴 연구 증가

|

|

마이크로바이옴 관련 연구성과 추이(출처: 자사자료) |

2000년대 이후 차세대 염기서열 분석기술(Next Generation Sequencing(NGS)의 발전과 함께 NIH(National Institutes of Health, 미국 국립 보건원)에서 주관하는 HMP(Human Microbiome Project, 인간 마이크로바이옴 프로젝트, 1차 HMP: 2007~2012년, 2억 달러/2차 HMP: 2013년 이후, 매년 3천만 달러) 및 OSTP(White House Office of Science and Technology Policy, 미 백악관 과학기술정책실)의 민관협력 프로젝트 NMI(National Microbiome Initiative, 국가 마이크로바이옴 이니셔티브) 등 정부 차원의 프로젝트 및 지원이 이루어졌고, 이러한 분석기술의 발전과 정부의 지원으로 관련 연구 및 논문 발표도 2010년 이후 급증하였습니다.

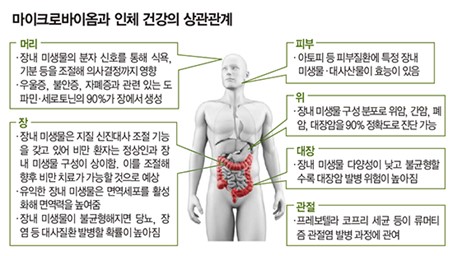

(라) 마이크로바이옴과 질병과의 관계

최근 다수의 연구결과에 따르면, 미생물이 우리 몸에 해로울 것이라는 오해와는 달리 마이크로바이옴이 건강에 매우 필수적이라는 의견이 지배적입니다. 그리고 이런 미생물들의 생태계를 연구해 건강의 유지와 질병의 치료에 활용하려는 시도들이 최근 활발하게 진행되고 있습니다. 미생물들이 면역계와 신경계 등 우리 몸의 주요 기능에 상당한 영향을 미치기 때문입니다. 몸 속 미생물의 대부분은 대장 속에 살고 있습니다. 적게는 100종에서부터 많게는 1,000종에 이릅니다. 이 미생물들은 대장 건강에 영향을 미치는 것을 넘어 신경계와 면역계를 움직이는 역할을 하는 것으로 알려져 있습니다.

|

|

마이크로바이옴과 인체건강의 상관관계(출처: 매일경제) |

장내 미생물의 구성과 균형은 외부적 요인인 약물복용, 음식물 섭취, 생활방식, 위생상태 등에 따라 바뀔 수 있습니다. 그러한 요인들은 인체 내에 형성된 마이크로바이옴의 균형을 파괴할 수 있으며 이는 질병을 초래합니다. 마이크로바이옴은 유익균과 유해균이 생성되는 원리와 질병 간의 연관성 등을 분석할 수 있기 때문에 '질병의 열쇠'로 불리고 있습니다.

연구를 통해 밝혀진 바에 따르면 장내미생물은 영양소의 흡수와 대사, 병원균에 대한 방어 기작과 면역반응 조절, 신경계와의 상호 작용, 질병의 발생 조절 등 인체의 생리활동에 매우 중요한 영향을 미칩니다. 신체 내에서 면역기능을 조절하고 각종 대사 물질을 생성할 뿐만 아니라 비만, 당뇨, 아토피는 물론 암, 자가면역질환, 우울증도 마이크로바이옴과 연관이 있다고 합니다.

특히 장내 마이크로바이옴과 비만, 염증성 질환, 자가면역 질환 등 질병과의 상관관계가 밝혀지면서 이러한 연구 결과를 활용하려는 노력이 이루어지고 있습니다. 최근 들어 많은 유산균(프로바이오틱스, probiotics) 제품이 나오는 것도 이에서 비롯되었다고 볼 수 있습니다. 인체 마이크로바이옴의 균형 유지를 통해 질병을 치료하고 나아가 건강을 증진하기 위해 프로바이오틱스가 활용되고 있습니다.

[신규타깃 면역항암제]

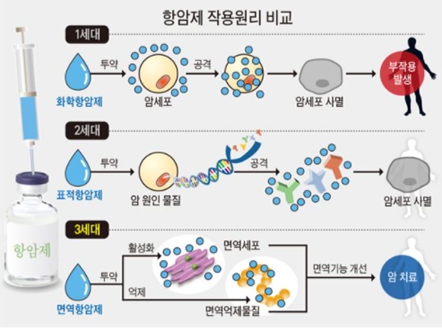

(가) 신규타깃 면역항암제 정의

3세대 항암제로 떠오르고 있는 면역항암제는 인체가 가진 면역체계를 활성화시켜 인체의 방어기능을 최고로 작동하게 하는 암 치료법입니다. 세포를 직접 공격해 사멸시키는 방식인 ▲1세대 화학항암제와 암세포만 표적하여 사멸시키는 ▲2세대 표적항암제에 이은 방법으로 ▲3세대 면역항암제는 환자의 몸속 면역체계를 이용해 항암제 부작용이 거의 없고 생존기간도 길다는 것이 특징입니다.

그 중에서도 면역관문억제제 (Immune checkpoint inhibitor)는 면역항암제의 핵심으로 글로벌 시장에서도 자체 발굴한 타겟을 활용하여 신규 면역관문억제제 연구 역량을 보유한 곳은 극소수에 불과합니다.

(나) 면역항암제 작용원리 및 면역관문억제제 종류

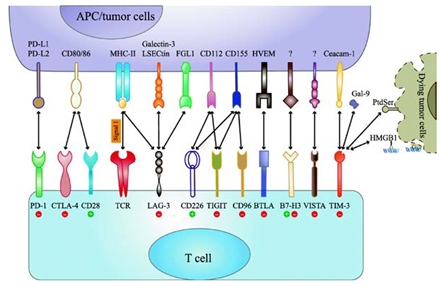

2018년 노벨생리의학상 공동수상자인 미국 MD앤더슨암센터의 제임스 앨리슨(James P Allison) 박사와 일본 교토대의 혼조 다스쿠 명예교수는 암세포가 면역세포의 공격을 피하기 위해 면역세포에 단백질을 만들어낸다는 것을 밝혀냈습니다. 인체 내부의 T세포는 돌연변이 암세포에서 발현되는 종양특이항원을 감지하고 암세포를 제거합니다. 즉, 항원제시세포(APC, antigen presenting cell)가 암세포의 일부를 항원으로 만들어 항원제시세포 표면에 올려두면 이를 T세포가 인지하고 암세포에 대한 면역과정을 활성화시킵니다. 이렇게 활성화된 T세포는 몸의 다른 면역기작을 활성화시켜 몸 전체의 항암면역기작을 촉진하거나 직접 암세포를 사멸시킵니다. 하지만, 암세포는 PD-L1 등과 같은 면역체크포인트 단백질을 발현하여 T 세포의 수용체(PD-1 등)와 결합 후 T세포를 비활성화하는 억제 신호를 보내어 T세포의 면역반응을 회피합니다. 면역관문억제제는 T 세포 억제에 관여하는 면역체크포인트 단백질 등의 활성을 차단하여 T 세포를 활성화시켜 암세포를 공격하는 약제입니다.

대표적인 면역항암제는 2010년 악성 흑색종에 효과를 보인 이필리무맙(제품명 여보이®), 2012년 출시돼 악성흑색종 외에도 폐암 치료에 쓰이기 시작한 니볼루맙(제품명 옵디보®), 펨브롤리주맙(제품명 키트루다®)이 있습니다.

|

|

항암제 발전과정(출처: Cancer Answer) |

(2) 시장현황

(가) 항암제

① 항암제 시장

보건복지부와 국립암센터, 중앙암등록본부가 조사한 결과에 따르면 2021년 국내 암 발생자수 27.8만명(남성 14.4만명 + 여성 13.4만명)으로 집계됐습니다. 암 발생자수는 1999년 10.2만명에서 2010년 20.9만명으로 증가하였으며 매년 꾸준히 발생자 수가 늘어나며 2021년 기준 27.8만명까지 증가했습니다. 특히 고령층에서 암 발생률이 급격하게 상승해 고령화가 암 발생자 수 증가에 중요한 원인으로 자리잡고 있습니다

|

|

국내 암 발생자 수 (출처: 국가암정보센터) |

② 면역항암제 시장

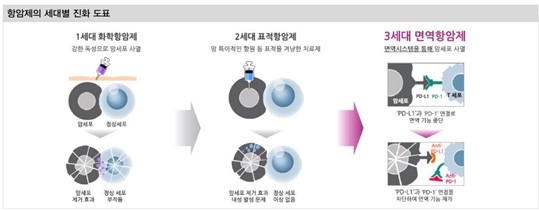

항암치료는 크게 3개 영역으로 나누어 볼 수 있습니다. 1)외과적 접근, 2)방사선 치료, 3)약물치료가 그것입니다. 항암치료는 하나의 방법을 선택하기 보다는 가장 효과적인 치료를 여러가지 병용해서 사용합니다. 암세포의 주요 특징인 1)세포 자살기능 상실(cell death), 2)무한 세포 분열(immortality), 3)면역회피(evading immune system)를 효과적으로 제어할 수 있는 방법을 적용하는 것입니다. 특히 고형암처럼 조직 절단 같은 외과적 접근이 불가한 혈액암을 대상으로 약물 치료 요법이 20세기에 들어 본격적으로 시작되었고 이후 고형암으로 치료 대상을 확대해 왔습니다. 약물 치료는 1세대 화학 독성항암제 → 2세대 표적항암제 → 3세대 면역항암제로 진화했습니다. 암환자 수 증가와 더불어 항암제 세대 진화에 따라 시장의 부가가치는 지속적으로 커질 것으로 전망되고 있습니다.

|

|

항암제의 시대별 진화 도표(출처: IBK투자증권) |

항암제 시장은 독성 화학항암제의 1세대 치료제가 혈액암 환자를 대상으로 적용되기시작했습니다. 1세대 치료제는 높은 치료 효과에도 불구하고 체내 활발하게 분열하는 모든 세포를 무작위적으로 공격하는 특성을 가지고 있었습니다. 이에 1세대 치료에의 부작용을 극복하기 위해 암 특이적인 항원을 표적으로한 표적치료제(2세대)가 등장하였습니다. 그러나 표적항암제는 일부 암에 제한적으로 적용되는 점과 치료제에 내성이 발생되면 더 이상 약효를 발휘하지 못하는 한계점을 가지고 있었습니다. 이후 3세대 치료제로 면역항암제가 등장했습니다. 특히 면역관문억제제(ex. 키트루다keytruda 등)는 타 항암제 대비 부작용이 작고 다수 암종에 효과를 보이고 있어 현재 높은 약가에도 불구하고 시장 규모가 빠르게 성장하고 있는 상황입니다.

|

|

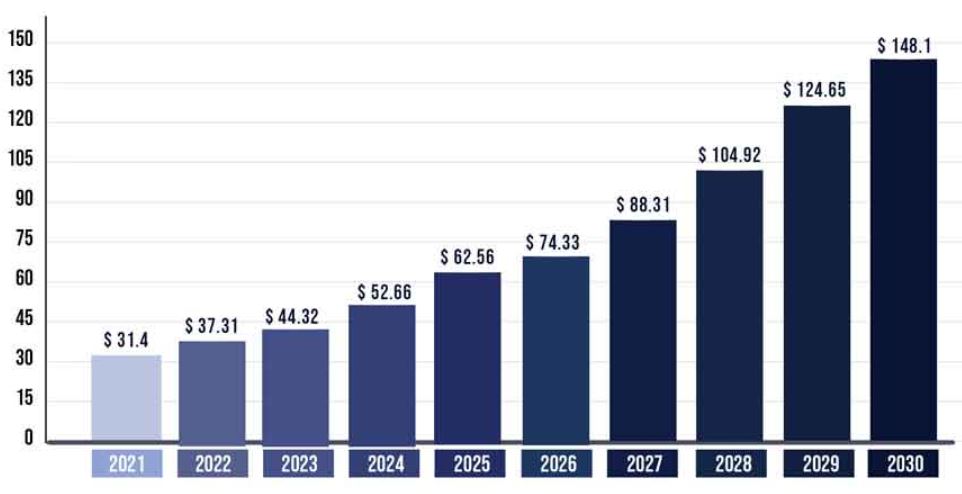

면역관문억제제 시장 전망 (출처: PRECEDENCE RESEARCH) |

③ 면역관문억제제 시장

새로운 면역관문억제제 개발 분야와 더불어 면역관문 조절 항체들 간의 면역관문 조절 항체와 기존의 항암 치료요법들 간의 병용 요법 (Combination therapy)으로 항암 효능을 높이는 전략이 항암 항체의약품 개발의 또 다른 축으로 활발하게 연구되고 있습니다. 암세포들을 파괴하여 암 특이 신생항원 (Neo-antigen)을 증가시킴으로써 암조직내 면역세포들의 면역 반응을 보다 활성화하게 만드는 방사선 요법 (Radiation therapy), 화학 요법 (Chemotherapy), 항체 약물 접합체 (Antibody drug conjugate, ADC), Cancer vaccine, 마이크로바이옴 기반 항암제 등과의 병용 투여나 새로운 면역관문 조절 항체와의 병용 투여 임상 연구가 글로벌 제약사를 중심으로 매우 적극적으로 진행되고 있습니다.

|

|

면역관문억제제 종류(출처: Molecular Cancer) |

면역관문억제제는 기존에 잘 알려진 PD-1과 PD-L1뿐만 아니라 의약품으로 개발 가능한 다양한 표적이 존재합니다. 현재 다수의 제약바이오 기업들이 PD-1과 PD-L1을 이을 면역관문억제제 개발에 몰두하고 있습니다. PD-1계열 이외로 연구개발에서 진척을 보이는 것으로는 BMS의 렐라틀리맙이 있습니다. 렐라틀리맙은 LAG-3 억제제 임상시험에서 유일하게 3상에 진입하였으며, 2022년 3월 옵디보와의 병용 요법으로 흑색종 치료제로 FDA 승인을 받았습니다. 이외에도 GSK가 인수한 테사로를 비롯해 노바티스, 베이진 등이 TIM-3저해제 임상2상 또는 3상을 진행 중입니다.

기존의 PD-1 계열의 면역관문억제제가 시장의 대부분을 차지하고 있는 현재의 상황에서 새로운 표적을 발굴하는 시장 역시 기존의 시장 규모만큼의 성장성을 가지고 있습니다.

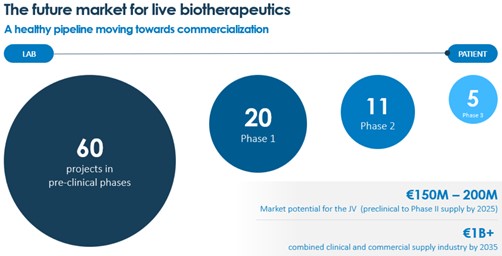

(나) 마이크로바이옴 CDMO

마이크로바이옴 CDMO 시장은 미국, 유럽의 GMP 인증을 취득한 공급업체의 수는 제한되어 있는 반면, 신규로 임상에 진입하는 파이프라인의 수는 증가함에 따라 빠르게 성장할 것으로 전망됩니다.

대표적인 글로벌 CDMO 기업인 론자(Lonza)에서는 2019년 마이크로바이옴 CDMO 시장 규모가 2025년 2억 유로(2,710억원)에서 2035년 10억 유로(1조 3,548억원)에 이를 것으로 전망하였으며, 미국의 마이크로바이옴 CDMO 업체 Arranta Bio도 2020년 Fierce Pharma와의 인터뷰를 통해 2025년 마이크로바이옴 CDMO 시장이 12억 달러(1조 4,400억원)까지 성장할 것이라고 전망하였습니다.

산업에 대한 긍정적인 전망이 이어지면서 기존 마이크로바이옴 CDMO 업체의 경영권이 매각되는 사례도 있었습니다. 2022년 2월 Arranta Bio는 유럽 글로벌 CDMO 업체 Recipharm에 매각(금액 비공개)되었으며, 같은 해 8월 AcuraBio가 사모펀드인 Ampersand Capital Partners에 매각(금액 비공개)되었습니다.

|

|

마이크로바이옴 cdmo 시장(출처: Lonza) |

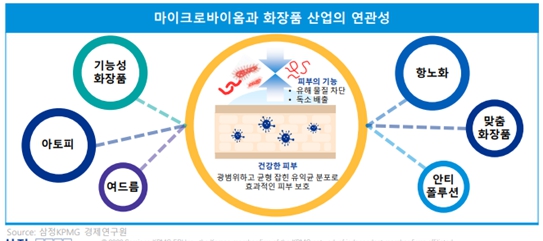

(다) 마이크로바이옴 화장품

① 마이크로바이옴 화장품 시장 현황

마이크로바이옴 화장품은 미생물이 증식하며 생성되는 단백질이나 펩타이드 같은 성분을 이용해 염증 완화, 노화 방지, 피부장벽 강화 효과 등을 줄 수 있습니다. 한국생명공학연구원 국가생명공학정책연구센터에 따르면 마이크로바이옴을 활용한 퍼스널케어(화장품·위생용품 등) 시장 규모는 2019년 2억3000만달러에서 2023년 4억7000만달러로 연평균 19.6% 성장할 것으로 전망되고 있습니다.

네이처리뷰 마이크로바이올로지(Nature Review Microbiology)에서는 건강한 피부와건강하지 못한 피부를 대조하고 분석하여 건강한 피부에서 마이크로바이옴의 균형은필수적이라는 것을 밝혀낸 바 있습니다. 또한 다른 논문에서는 마이크로바이옴이 항노화, 아토피, 여드름과 연관이 있다는 것을 밝혀냈습니다. 예를 들면, 아토피피부염 환자의 피부에서 특정 미생물이 더 존재하거나 장내 미생물의 다양성과 상재균이 감소한다는 겁니다. 피부 및 장내 미생물이 피부 건강과 유기적으로 연결되어 상호작용한다는 가설의 실마리들이 하나씩 밝혀지면서 향후 기능성 화장품 시장에서 마이크로바이옴은 지속적인 연구대상이 될 것으로 보입니다.

|

|

마이크로바이옴과 화장품 산업의 연관성(출처: 삼정KPMG) |

② 글로벌 마이크로바이옴 화장품 개발 현황

대표적인 마이크로바이옴 화장품 제품으로는 랑콤과 AHC가 있습니다. `프리미엄 EX 하이드라 B5 바이옴 캡슐 컨센트레이트`는 한 방울(2㎖)에 프로바이오틱스 1억 5,000만개가 들어 있어 프리바이오틱스와 시너지를 내 건강한 피부를 만들어주는 마이크로바이옴 앰플입니다. 랑콤 `어드밴스드 제니피끄`는 7가지 프리·프로바이오틱스 성분을 함유해 피부 속 유익균을 공급하고 활성화해주는 제품입니다.

글로벌 화장품 기업인 영국의 유니레버, 미국의 로레알과 P&G는 모두 마이크로바이옴 투자와 R&D에 투자하고 있습니다. 먼저 영국의 유니레버는 자회사인 벤처캐피털유니레버벤처스를 통하여 2018년 마이크로바이옴 화장품 원료 등에 전문 기술력을 가진 프랑스 스킨케어 업체 갈리니(Gallinee)에 투자를 진행 하였습니다. 갈리니는 창업 이후 15년 간 고유한 성장 스토리를 가지고 있다는 점과 현재 프랑스와 영국 내 최고급 백화점에 유통하고 있는 기능성 고급화장품이라는 포지셔닝이 확실한 특장점으로 꼽힙니다. 현재 갈리니는 유니레버에서 유치한 투자금으로 전문가를 영입하는 한편 R&D을 더욱 강화하여 북미사업 진출을 추진하고 있습니다. 또한 유니레버는 자체적으로 마이크로바이옴 기술을 개발하고 있으며, 이를 통해 스킨 이외에도 치약,헤어 신제품 등 다양한 제품에 연구 성과를 접목하고 있습니다.

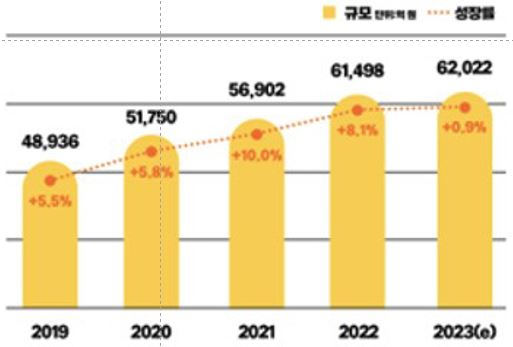

(라) 마이크로바이옴 건강기능식품

마이크로바이옴은 식품 산업에 가장 먼저 상용화가 되고 있으며 그 중에서도 건강기능식품에 집중되고 있습니다. 구체적으로 가장 널리 적용되고 있는 것은 프로바이오틱스로 장내와 소화건강 개선을 목적으로 하는 수많은 제품이 판매되고 있습니다.

최근에는 인간 마이크로바이옴이 영양(Nutrition)과 약품(Pharmaceutical)의 중간적 개념인 '뉴트라슈티컬(Nutraceutical)'의 떠오르는 성분으로 다양한 연구가 진행되고 있습니다. 마이크로바이옴 불균형이 비만, 당뇨, 류마티즘, 염증성 장질환, 자폐증까지 연관성이 있다는 연구결과가 줄을 이으며 앞으로 마이크로바이옴을 활용하여 콜레스테롤을 경감하거나 노화를 늦춘다거나 당뇨 및 치매와 같은 질병을 관리하는 건강기능식품이 점차 확대될 것으로 보입니다.

한국건강기능식품협회가 2023년 12월 발표한 자료에 따르면 2023년 국내 건강기능식품 시장 규모는 2022년 6조1,498억원에서 0.9% 성장한 6조2,022억원 규모로 추산됩니다.

|

|

국내 건강기능식품 시장 규모 (출처: 한국건강기능식품협회) |

또한, 마이크로바이옴 건강기능식품인 프로바이오틱스는 전년에 이어 2023년에도 홍삼, 비타민에 가장 많이 판매된 기능성 원료(구매액 기준) 3위를 차지하였습니다.

최근 국내 식품 대기업들도 마이크로바이옴 시장에 주목하고 있습니다. CJ제일제당은 2021년 7월 천랩을 인수하여 CJ제일제당의 미생물 균주 발효 기술과 천랩의 마이크로바이오 정밀분석, 물질발굴 역량과 빅데이터를 접목해 차세대 신약 기술을 개발하겠다는 계획을 밝혔습니다. 앞서 CJ제일제당은 건강기능식품 사업을 강화하기로 하고 이를 전담할 독립조직(CIC)을 설립한 바 있습니다.

마. 그 밖에 투자자 의사결정에 필요한 사항

당사는 분기보고서 작성기준일 현재 해당사항이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위: 원) |

| 구 분 | 제 10 기 1분기 (2024년 3월말) |

제 9 기 (2023년 12월말) |

제 8 기 (2022년 12월말) |

|---|---|---|---|

| [유동자산] | 91,776,568,699 | 97,049,667,134 | 116,909,349,345 |

| ㆍ현금및현금성자산 | 59,755,466,524 | 56,356,170,891 | 72,215,908,374 |

| ㆍ단기금융상품 | 12,735,694,740 | 18,735,681,190 | 27,763,196,980 |

| ㆍ상각후원가 측정 금융자산 | 6,665,332,042 | 8,011,572,762 | 6,277,529,933 |

| ㆍ당기손익공정가치측정금융자산 | 1,005,373,839 | 3,041,451,906 | - |

| ㆍ매출채권 | 1,640,890,468 | 1,401,745,596 | 1,956,579,842 |

| ㆍ기타유동금융자산 | 1,462,240,419 | 1,671,090,964 | 1,306,272,746 |

| ㆍ기타유동자산 | 1,150,930,530 | 1,227,644,231 | 1,235,502,138 |

| ㆍ계약자산 | 767,230,142 | 529,961,413 | 565,440,112 |

| ㆍ당기법인세자산 | 25,845,440 | 172,143,360 | 86,641,793 |

| ㆍ재고자산 | 4,233,285,028 | 3,567,925,294 | 2,237,698,431 |

| ㆍ유동파생상품자산 | 2,334,279,527 | 2,334,279,527 | 3,264,578,996 |

| [비유동자산] | 66,184,254,662 | 65,010,722,470 | 56,087,326,751 |

| ㆍ유형자산 | 32,036,902,295 | 30,067,287,663 | 15,429,680,952 |

| ㆍ사용권자산 | 4,316,804,001 | 4,556,793,679 | 6,096,305,977 |

| ㆍ무형자산 | 24,509,623,010 | 25,234,891,197 | 30,379,036,035 |

| ㆍ기타비유동금융자산 | 5,265,478,184 | 5,071,127,148 | 4,004,316,863 |

| ㆍ기타비유동자산 | 55,447,172 | 80,622,783 | 177,986,924 |

| 자산총계 | 157,960,823,361 | 162,060,389,604 | 172,996,676,096 |

| [유동부채] | 28,096,378,018 | 28,230,659,930 | 11,140,609,039 |

| ㆍ매입채무 | 772,257,760 | 340,194,752 | 205,176,620 |

| ㆍ기타유동금융부채 | 4,156,929,688 | 4,595,482,500 | 5,863,301,943 |

| ㆍ기타유동부채 | 130,435,545 | 191,445,648 | 207,591,471 |

| ㆍ유동계약부채 | 1,255,777,443 | 1,764,482,122 | 2,694,098,742 |

| ㆍ유동리스부채 | 1,049,212,342 | 1,054,981,359 | 2,023,661,832 |

| ㆍ기타유동충당부채 | 59,495,018 | 157,335,219 | 146,778,431 |

| ㆍ유동전환사채 | 12,382,797,165 | 11,996,770,147 | - |

| ㆍ유동파생상품부채 | 8,289,473,057 | 8,129,968,183 | - |

| [비유동부채] | 20,208,189,703 | 20,312,606,287 | 11,311,655,158 |

| ㆍ장기차입금 | 9,000,000,000 | 9,000,000,000 | - |

| ㆍ기타비유동금융부채 | 2,471,630,994 | 2,349,754,194 | 1,094,516,318 |

| ㆍ비유동계약부채 | - | - | 212,790,698 |

| ㆍ비유동리스부채 | 3,597,478,673 | 3,764,048,751 | 4,267,480,787 |

| ㆍ기타비유동충당부채 | 132,919,624 | 132,147,313 | 154,538,763 |

| ㆍ비유동전환사채 | 666,571,248 | 637,017,189 | - |

| ㆍ비유동파생상품부채 | 43,257,843 | 15,463,755 | - |

| ㆍ이연법인세부채 | 4,296,331,321 | 4,414,175,085 | 5,582,328,592 |

| 부채총계 | 48,304,567,721 | 48,543,266,217 | 22,452,264,197 |

| 지배기업의 소유지분 | 56,981,219,796 | 62,428,094,824 | 97,295,999,616 |

| [자본금] | 8,119,771,000 | 8,082,452,000 | 7,981,721,000 |

| [자본잉여금] | 304,731,398,863 | 304,764,788,187 | 304,723,734,259 |

| [기타자본항목] | 32,925,725,423 | 31,530,017,795 | 19,657,588,525 |

| [기타포괄손익누계액] | 3,995,198,492 | 2,709,623,459 | 2,125,988,081 |

| [결손금] | (292,790,873,982) | (284,658,786,617) | (237,193,032,249) |

| 비지배지분 | 52,675,035,844 | 51,089,028,563 | 53,248,412,283 |

| 자본총계 | 109,656,255,640 | 113,517,123,387 | 150,544,411,899 |

| 구 분 | 제 10기 1분기 (2024.01.01~ 2024.03.31) |

제 9 기 (2023.01.01~ 2023.12.31) |

제 8 기 (2022.01.01~ 2022.12.31) |

| 매출액 | 4,261,172,442 | 14,295,995,472 | 14,084,608,191 |

| 영업이익(손실) | (9,329,077,995) | (55,092,344,303) | (57,512,443,619) |

| 법인세비용차감전순이익(손실) | (9,067,377,587) | (51,854,577,431) | (58,032,605,003) |

| 당기순이익(손실) | (8,714,292,048) | (50,652,854,697) | (56,949,962,422) |

| ㆍ지배주주지분 | (8,132,087,365) | (47,465,754,368) | (51,838,221,964) |

| ㆍ비지배지분 | (582,204,683) | (3,187,100,329) | (5,111,740,458) |

| 기타포괄손익 | 3,424,104,619 | 1,478,525,351 | 5,331,818,172 |

| 총포괄손익 | (5,290,187,429) | (49,174,329,346) | (51,618,144,250) |

| 기본주당순이익(손실) | (543) | (3,362) | (3,683) |

| 희석주당순이익(손실) | (543) | (3,362) | (3,683) |

| 연결에 포함된 회사수 | 5 | 5 | 5 |

| (주1) | 연결에 포함된 회사수는 (주)지놈앤컴퍼니가 포함된 숫자입니다. |

나. 요약별도재무정보

| (단위: 원) |

| 구 분 | 제 10 기 1분기 (2024년 3월말) |

제 9 기 (2023년 12월말) |

제 8 기 (2022년 12월말) |

|---|---|---|---|

| [유동자산] | 21,808,264,681 | 28,389,835,009 | 40,321,420,510 |

| ㆍ현금및현금성자산 | 2,191,066,558 | 539,797,497 | 5,757,598,011 |

| ㆍ단기금융상품 | 12,735,694,740 | 18,735,681,190 | 27,763,196,980 |

| ㆍ당기손익공정가치측정금융자산 | 1,005,373,839 | 3,041,451,906 | - |

| ㆍ매출채권 | 272,185,285 | 305,393,202 | 610,567,723 |

| ㆍ기타유동금융자산 | 1,358,813,515 | 1,630,052,309 | 1,597,758,783 |

| ㆍ기타유동자산 | 770,761,590 | 892,064,961 | 958,995,286 |

| ㆍ당기법인세자산 | 25,845,440 | 172,143,360 | 86,641,793 |

| ㆍ재고자산 | 1,114,244,187 | 738,971,057 | 282,082,938 |

| ㆍ유동파생상품자산 | 2,334,279,527 | 2,334,279,527 | 3,264,578,996 |

| [비유동자산] | 58,826,271,515 | 58,288,579,808 | 54,430,621,394 |

| ㆍ종속기업투자 | 37,129,349,294 | 37,129,349,294 | 45,101,704,149 |

| ㆍ유형자산 | 18,128,903,396 | 17,380,565,564 | 5,670,070,587 |

| ㆍ사용권자산 | 866,397,337 | 1,025,814,820 | 1,762,404,729 |

| ㆍ무형자산 | 1,420,060,065 | 1,457,621,652 | 1,521,946,511 |

| ㆍ기타비유동금융자산 | 1,226,114,251 | 1,214,605,695 | 196,508,494 |

| ㆍ기타비유동자산 | 55,447,172 | 80,622,783 | 177,986,924 |

| 자산총계 | 80,634,536,196 | 86,678,414,817 | 94,752,041,904 |

| [유동부채] | 23,913,143,676 | 24,181,312,559 | 5,406,094,012 |

| ㆍ매입채무 | 265,786,576 | 27,681,456 | 1,518,000 |

| ㆍ기타유동금융부채 | 2,355,529,704 | 3,157,611,441 | 3,527,480,098 |

| ㆍ기타유동부채 | 130,435,545 | 191,445,648 | 207,591,471 |

| ㆍ유동계약부채 | 208,585,642 | 274,359,726 | 273,056,249 |

| ㆍ유동리스부채 | 221,040,969 | 246,140,739 | 1,249,669,763 |

| ㆍ기타유동충당부채 | 59,495,018 | 157,335,219 | 146,778,431 |

| ㆍ유동전환사채 | 12,382,797,165 | 11,996,770,147 | - |

| ㆍ유동파생상품부채 | 8,289,473,057 | 8,129,968,183 | - |

| [비유동부채] | 9,614,782,369 | 9,743,879,970 | 849,717,181 |

| ㆍ장기차입금 | 9,000,000,000 | 9,000,000,000 | - |

| ㆍ비유동계약부채 | - | - | 212,790,698 |

| ㆍ비유동리스부채 | 481,862,745 | 611,732,657 | 482,387,720 |

| ㆍ기타비유동충당부채 | 132,919,624 | 132,147,313 | 154,538,763 |

| 부채총계 | 33,527,926,045 | 33,925,192,529 | 6,255,811,193 |

| [자본금] | 8,119,771,000 | 8,082,452,000 | 7,981,721,000 |

| [자본잉여금] | 287,253,882,704 | 287,292,185,064 | 287,239,213,224 |

| [기타자본항목] | 32,925,725,423 | 31,530,017,795 | 19,657,588,525 |

| [결손금] | (281,192,768,976) | (274,151,432,571) | (226,382,292,038) |

| 자본총계 | 47,106,610,151 | 52,753,222,288 | 88,496,230,711 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 제10기 1분기 (2024.01.01~ 2024.03.31) |

제 9 기 (2023.01.01~ 2023.12.31) |

제 8 기 (2022.01.01~ 2022.12.31) |

| 매출액 | 1,064,187,091 | 2,443,808,288 | 1,955,084,275 |

| 영업이익(손실) | (6,538,137,682) | (42,379,410,254) | (44,510,707,538) |

| 법인세비용차감전순이익(손실) | (7,041,336,405) | (47,769,140,533) | (45,214,055,977) |

| 당기순이익(손실) | (7,041,336,405) | (47,769,140,533) | (45,214,055,977) |

| 기타포괄손익 | - | - | - |

| 총포괄손익 | (7,041,336,405) | (47,769,140,533) | (45,214,055,977) |

| ㆍ기본주당손이익(손실) | (470) | (3,383) | (3,212) |

| ㆍ희석주당순이익(손실) | (470) | (3,383) | (3,212) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 10 기 1분기말 2024.03.31 현재 |

|

제 9 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 1분기말 |

제 9 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

91,776,568,699 |

97,049,667,134 |

|

현금및현금성자산 |

59,755,466,524 |

56,356,170,891 |

|

단기금융상품 |

12,735,694,740 |

18,735,681,190 |

|

상각후원가 측정 금융자산 |

6,665,332,042 |

8,011,572,762 |

|

당기손익공정가치측정 금융자산 |

1,005,373,839 |

3,041,451,906 |

|

매출채권 |

1,640,890,468 |

1,401,745,596 |

|

기타유동금융자산 |

1,462,240,419 |

1,671,090,964 |

|

기타유동자산 |

1,150,930,530 |

1,227,644,231 |

|

계약자산 |

767,230,142 |

529,961,413 |

|

당기법인세자산 |

25,845,440 |

172,143,360 |

|

재고자산 |

4,233,285,028 |

3,567,925,294 |

|

유동파생상품자산 |

2,334,279,527 |

2,334,279,527 |

|

비유동자산 |

66,184,254,662 |

65,010,722,470 |

|

유형자산 |

32,036,902,295 |

30,067,287,663 |

|

사용권자산 |

4,316,804,001 |

4,556,793,679 |

|

무형자산 |

24,509,623,010 |

25,234,891,197 |

|

기타비유동금융자산 |

5,265,478,184 |

5,071,127,148 |

|

기타비유동자산 |

55,447,172 |

80,622,783 |

|

자산총계 |

157,960,823,361 |

162,060,389,604 |

|

부채 |

||

|

유동부채 |

28,096,378,018 |

28,230,659,930 |

|

매입채무 |

772,257,760 |

340,194,752 |

|

기타유동금융부채 |

4,156,929,688 |

4,595,482,500 |

|

기타유동부채 |

130,435,545 |

191,445,648 |

|

유동계약부채 |

1,255,777,443 |

1,764,482,122 |

|

유동리스부채 |

1,049,212,342 |

1,054,981,359 |

|

기타유동충당부채 |

59,495,018 |

157,335,219 |

|

유동전환사채 |

12,382,797,165 |

11,996,770,147 |

|

유동파생상품부채 |

8,289,473,057 |

8,129,968,183 |

|

비유동부채 |

20,208,189,703 |

20,312,606,287 |

|

장기차입금 |

9,000,000,000 |

9,000,000,000 |

|

기타비유동금융부채 |

2,471,630,994 |

2,349,754,194 |

|

비유동리스부채 |

3,597,478,673 |

3,764,048,751 |

|

기타비유동충당부채 |

132,919,624 |

132,147,313 |

|

비유동전환사채 |

666,571,248 |

637,017,189 |

|

비유동파생상품부채 |

43,257,843 |

15,463,755 |

|

이연법인세부채 |

4,296,331,321 |

4,414,175,085 |

|

부채총계 |

48,304,567,721 |

48,543,266,217 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

56,981,219,796 |

62,428,094,824 |

|

자본금 |

8,119,771,000 |

8,082,452,000 |

|

자본잉여금 |

304,731,398,863 |

304,764,788,187 |

|

기타자본항목 |

32,925,725,423 |

31,530,017,795 |

|

기타포괄손익누계액 |

3,995,198,492 |

2,709,623,459 |

|

이익잉여금(결손금) |

(292,790,873,982) |

(284,658,786,617) |

|

비지배지분 |

52,675,035,844 |

51,089,028,563 |

|

자본총계 |

109,656,255,640 |

113,517,123,387 |

|

자본과부채총계 |

157,960,823,361 |

162,060,389,604 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

4,261,172,442 |

4,261,172,442 |

2,545,998,327 |

2,545,998,327 |

|

매출원가 |

2,895,110,511 |

2,895,110,511 |

2,091,960,822 |

2,091,960,822 |

|

매출총이익 |

1,366,061,931 |

1,366,061,931 |

454,037,505 |

454,037,505 |

|

판매비와관리비 |

10,695,139,926 |

10,695,139,926 |

12,904,773,266 |

12,904,773,266 |

|

영업이익(손실) |

(9,329,077,995) |

(9,329,077,995) |

(12,450,735,761) |

(12,450,735,761) |

|

금융수익 |

1,012,371,154 |

1,012,371,154 |

869,761,732 |

869,761,732 |

|

금융비용 |

781,154,538 |

781,154,538 |

110,691,653 |

110,691,653 |

|

기타수익 |

99,492,955 |

99,492,955 |

45,830,800 |

45,830,800 |

|

기타비용 |

69,009,163 |

69,009,163 |

995,176 |

995,176 |

|

법인세비용차감전순이익(손실) |

(9,067,377,587) |

(9,067,377,587) |

(11,646,830,058) |

(11,646,830,058) |

|

법인세비용(수익) |

(353,085,539) |

(353,085,539) |

(323,438,944) |

(323,438,944) |

|

당기순이익(손실) |

(8,714,292,048) |

(8,714,292,048) |

(11,323,391,114) |

(11,323,391,114) |

|

당기순이익(손실)의 귀속 |

||||

|

지배주주지분 |

(8,132,087,365) |

(8,132,087,365) |

(10,264,326,846) |

(10,264,326,846) |

|

비지배지분 |

(582,204,683) |

(582,204,683) |

(1,059,064,268) |

(1,059,064,268) |

|

기타포괄손익 |

3,424,104,619 |

3,424,104,619 |

2,310,040,561 |

2,310,040,561 |

|

후속적으로 당기손익으로 재분류되는 항목 |

3,424,104,619 |

3,424,104,619 |

2,310,040,561 |

2,310,040,561 |

|

해외사업장환산외환차이 |

3,424,104,619 |

3,424,104,619 |

2,310,040,561 |

2,310,040,561 |

|

총포괄손익 |

(5,290,187,429) |

(5,290,187,429) |

(9,013,350,553) |

(9,013,350,553) |

|

포괄손익의 귀속 |

||||

|

지배주주지분 |

(6,846,512,331) |

(6,846,512,331) |

(9,364,784,243) |

(9,364,784,243) |

|

비지배지분 |

1,556,324,902 |

1,556,324,902 |

351,433,690 |

351,433,690 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(543) |

(543) |

(728) |

(728) |

|

희석주당이익(손실) (단위 : 원) |

(543) |

(543) |

(728) |

(728) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||||

|

자본금 |

자본잉여금 |

기타자본항목 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

||||

|

2023.01.01 (기초자본) |

7,981,721,000 |

304,723,734,259 |

19,657,588,525 |

2,125,988,081 |

(237,193,032,249) |

97,295,999,616 |

53,248,412,283 |

150,544,411,899 |

|

|

총포괄손익 |

당기순이익(손실) |

(10,264,326,846) |

(10,264,326,846) |

(1,059,064,268) |

(11,323,391,114) |

||||

|

해외사업장환산외환차이 |

899,542,603 |

899,542,603 |

1,410,497,958 |

2,310,040,561 |

|||||

|

소유주와의 거래 |

주식기준보상 |

2,948,056 |

1,242,064,394 |

1,245,012,450 |

24,228,083 |

1,269,240,533 |

|||

|

주식매수선택권의 행사 |

926,443 |

926,443 |

|||||||

|

전환우선주의 보통주 전환 |

|||||||||

|

종속기업 지분변동 |

(29,971,758) |

(29,971,758) |

29,971,758 |

||||||

|

2023.03.31 (기말자본) |

7,981,721,000 |

304,696,710,557 |

20,899,652,919 |

3,025,530,684 |

(247,457,359,095) |

89,146,256,065 |

53,654,972,257 |

142,801,228,322 |

|

|

2024.01.01 (기초자본) |

8,082,452,000 |

304,764,788,187 |

31,530,017,795 |

2,709,623,459 |

(284,658,786,617) |

62,428,094,824 |

51,089,028,563 |

113,517,123,387 |

|

|

총포괄손익 |

당기순이익(손실) |

(8,132,087,365) |

(8,132,087,365) |

(582,204,683) |

(8,714,292,048) |

||||

|

해외사업장환산외환차이 |

1,285,575,033 |

1,285,575,033 |

2,138,529,585 |

3,424,104,618 |

|||||

|

소유주와의 거래 |

주식기준보상 |

5,027,103 |

1,395,707,628 |

1,400,734,731 |

28,286,401 |

1,429,021,132 |

|||

|

주식매수선택권의 행사 |

1,281,911 |

1,281,911 |

|||||||

|

전환우선주의 보통주 전환 |

37,319,000 |

(38,302,360) |

(983,360) |

(983,360) |

|||||

|

종속기업 지분변동 |

(114,067) |

(114,067) |

114,067 |

||||||

|

2024.03.31 (기말자본) |

8,119,771,000 |

304,731,398,863 |

32,925,725,423 |

3,995,198,492 |

(292,790,873,982) |

56,981,219,796 |

52,675,035,844 |

109,656,255,640 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(6,579,223,533) |

(9,948,725,338) |

|

영업으로부터창출된현금흐름 |

(7,265,859,174) |

(10,236,867,684) |

|

이자수취 |

859,811,480 |

296,516,323 |

|

이자지급 |

(144,203,228) |

(40,732,330) |

|

법인세납부(환급) |

(28,972,611) |

32,358,353 |

|

투자활동현금흐름 |

6,987,755,037 |

9,287,317,187 |

|

단기금융상품의 증가 |

(9,000,000,000) |

(9,499,986,450) |

|

단기금융상품의 감소 |

14,999,986,450 |

22,999,986,450 |

|

당기손익공정가치측정금융자산의 증가 |

(1,773,640,000) |

(2,700,662,912) |

|

당기손익공정가치측정금융자산의 감소 |

3,043,419,718 |

|

|

상각후원가 측정 금융자산의 증가 |

(1,062,760,000) |

|

|

상각후원가 측정 금융자산의 감소 |

2,742,448,195 |

|

|

유형자산의 취득 |

(1,868,357,101) |

(1,421,762,005) |

|

무형자산의 취득 |

(82,642,384) |

(9,348,806) |