|

|

대표이사등의 확인서(2024.05.14) |

분 기 보 고 서

(제 29 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 오상헬스케어 |

| 대 표 이 사 : | 강철훈 |

| 본 점 소 재 지 : | 경기도 안양시 동안구 안양천동로 132 |

| (전 화) 031-460-0300 | |

| (홈페이지) https://www.osanghc.com | |

| 작 성 책 임 자 : | (직 책) 관리총괄임원 (성 명) 유 병 열 |

| (전 화) 031-460-0300 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서(2024.05.14) |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | 1 |

| 합계 | 2 | - | - | 2 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

| (주) | 주요 종속회사 여부 판단 기준 |

| (1) 최근 사업연도말 자산총액이 지배회사 자산총액의 10% 이상 | |

| (2) 최근 사업연도말 자산총액이 750억원 이상 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "주식회사 오상헬스케어"이며, 영문명은 "OSANG HEALTHCARE CO.,LTD" 입니다.

다. 설립일자

당사는 1996년 4월 26일 "주식회사 인포피아 "로 설립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 주소 | 경기도 안양시 동안구 안양천동로 132(호계동) |

| 전화번호 | 031-460-0300 |

| 홈페이지 주소 | https://www.osanghc.com |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

| (주1) | 당사는 2020년 매출액이 중소기업 업종별 규모 기준을 초과하였으나, 2024년 3월 31일까지 유예기간을 적용받았습니다. 공시서류 제출일 현재 더이상 중소기업에 해당하지 않습니다. |

| (주2) | 중소기업 유예기간의 종료로 벤처기업 확인서를 더이상 사용하지 않습니다. |

바. 주요 사업의 내용 및 향후 추진하려는 신규 사업에 관한 간략한 설명

회사와 그 종속기업이 영위하고 있는 사업 및 매출 비중, 그리고 추진중인 신규 사업은 아래와 같으며, 상세한 내용은 동 공시서류의 'II. 사업의 내용'을 참조하시기 바랍니다. 당사의 주요종속회사인 OSANG LLC는 아래 당사가 영위하는 사업의 미국 유통과 산하 종속기업 OSANG DO BRASIL LIMITADA의 관리 업무를 수행하고 있으며, OSANG DO BRASIL LIMITADA는 브라질 유통을 담당하고 있습니다.

(1) 현재 영위하고 있는 사업

당사는 1996년 4월 설립 이후 체외진단 분야에서 생화학 진단(혈당 측정 등), 면역 진단, 분자 진단 제품을 개발/생산/판매하고 있습니다.

생화학 진단은 생화학 분석기기를 이용하여 인체 내의 혈액 등을 분석하여 질병을 진단하는 진단법의 하나로서, 당사의 자가혈당측정기, POCT HbA1c 측정기, POCT 콜레스테롤 측정기 제품들은 생화학진단 사업영역에 포함됩니다.

면역진단은 항원항체 반응을 이용한 검사방법으로 당사의 SelexOn 및 Genefinder (코로나19 항원항체 진단키트) 제품이 해당되며, 해당 진단 방식을 이용한 제품으로 정량측정이 가능한 마커(심장질환, 암질환 등)와 측정기기가 필요하지 않은 정성측정 마커(간염질환 등)로 구분됩니다.

분자 진단 검사 또는 핵산 진단 검사는 체외 진단 검사 중 가장 빠른 속도로 성장하는 분야로 중합 효소 연쇄 반응(PCR, Polymerase Chain Reaciton)을 기반으로 검사와 감염 질환을 확인하는 분야입니다. 특히 분자진단은 높은 민감도와 특이도로 잠재적 가치와 시장성이 높은 분야로 당사에는 Genefinder (코로나19 진단키트 포함) 제품이 이 진단 방식을 사용하는 제품 입니다.

(2) 사업부문별 매출 비중

| 사업부문 | 주요 제품 | 당기 매출 비중 |

|---|---|---|

| 생화학진단 | 혈당/당화혈색소/콜레스테롤 측정기 등 | 87% |

| 면역진단 | 신속진단키트, 면역진단기기 등 | 5% |

| 분자진단 | 분자진단키트 등 | 4% |

| 기타 | 상품 및 기타 매출 | 4% |

(3) 현재 진행하는 신규사업

| 구분 | 사업 분야 | 내용 | |

|---|---|---|---|

| (기존 사업) 신제품 |

생화학 진단 |

혈당 | 신규모델 출시 / 연속혈당측정기 개발 |

| 당화혈색소 | 미국 CLIA WAIVER / 당뇨진단 복합기 개발 | ||

| 콜레스테롤/간질환 | 생화학 복합 진단시스템 개발 | ||

| 분자 진단 | POC-MDx 장비 개발 | ||

| 면역 진단 |

신규 면역 진단 플랫폼 개발 |

||

| 신규 사업 | 바이오 헬스케어 | 의약품 및 건강기능식품 등 수출 | |

사. 신용평가에 관한 사항

| 평가일 | 신용 등급 | 평가 회사 | 구분 |

|---|---|---|---|

| 2023.04.07 | BBB+ | 한국평가데이터 | - |

| 2022.07.26 | BBB+ | 한국평가데이터 | - |

| 2021.07.19 | A- | 한국기업데이타 | - |

| 2021.04.23 | A+ | 한국기업데이타 | - |

| (주) | 상기 신용등급은 공공기관 및 민간기업 제출을 목적으로 받은 등급으로, 증권 등의 공모를 위한 등급이 아닙니다. |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2024년 03월 13일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

당사의 본점 소재지는 "경기도 안양시 동안구 안양천동로 132(호계동)"이며, 본점 소재지의 변경 내역은 아래와 같습니다.

| 일자 | 주소 |

비고 |

|

1996.04.26 |

안양시 동안구 관양 2동 889-3 동일테크노타운A동 1603호 |

본점 설립 |

|

2004.04.12 |

안양시 동안구 관양 2동 889-3 동일테크노타운 에이동 1603호, 1601호 |

이전 |

|

2004.05.13 |

안양시 동안구 관양 2동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호 |

이전 |

|

2006.03.02 |

안양시 동안구 관양 2동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호, 1701호, 씨동 3005호 |

- |

|

2006.05.08 |

안양시 동안구 관양 2동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호, 1701호, 지하101호, 지하103호, 씨동 3005호 |

- |

|

2006.08.31 |

안양시 동안구 관양동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호, 1701호, 지하101호, 지하103호, 씨동 3005호, 3406호, 3706호 |

- |

|

2007.09.14 |

안양시 동안구 관양동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호, 1701호, 지하101호, 지하103호, 씨동 3005호, 3006호, 3103호, 3207호, 3406호, 3502호, 3706호, 3707호 |

- |

|

2008.09.10 |

안양시 동안구 관양동 889-3 동일테크노타운 에이동 1603호, 1602호, 1601호, 1405호, 1701호, 지하101호, 지하103호, 씨동 3005호, 3006호, 3103호, 3207호, 3406호, 3502호, 3706호, 3707호, 비동 3207호 |

- |

|

2009.07.27 |

경기도 안양시 동안구 호계동 891 |

- |

|

2011.10.31 |

경기도 안양시 동안구 안양천동로 132(호계동) |

도로명 주소변경 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.08.11 | 임시주총 | 사외이사/감사위원 김병천 사외이사/감사위원 윤여민 사외이사/감사위원 안종남 |

- | 사내이사 이국래 사임 사외이사 서경묵 사임 사외이사 강철훈 사임 감사 최준호 사임 |

| 2021.02.08 | - | 대표이사 홍승억 | - | 사내이사/대표이사 이동현 사임 |

| 2022.03.30 | 정기주총 | - | 사내이사 홍승억 사내이사 유병열 |

- |

| 2022.03.30 | - | - | 대표이사 홍승억 | - |

| 2022.06.28 | 임시주총 | 사외이사/감사위원 한상욱 사외이사/감사위원 안상환 사내이사 이의섭 |

- | 사외이사/감사위원 김병천 사임 감사위원 윤여민 사임(사외이사 유지) |

| 2023.03.30 | 정기주총 | 사내이사 이동현 | 사외이사/감사위원 안종남 사외이사 윤여민 |

사내이사 이의섭 사임 |

| 2024.03.29 | 정기주총 | 사내이사 강철훈 사외이사 이종민 |

- | - |

| 2024.04.30 | - | 대표이사 강철훈 | - | 사내이사/대표이사 홍승억 사임 |

| (주1) | 작성기준일인 2024년 3월 31일, 당사의 이사회는 4명의 사내이사(홍승억, 유병열, 이동현, 강철훈)와 5명의 사외이사(안종남, 윤여민, 한상욱, 안상환, 이종민)로 구성되어 있습니다. 대표이사는 홍승억 사내이사, 이사회 의장은 안종남 사외이사가 담당하고 있으며, 감사위원회는 사외이사 3명(안종남, 한상욱, 안상환)으로 구성되어 있습니다. |

| (주2) | 작성기준일 이후인 2024년 4월 30일, 당사의 홍승억 사내이사/대표이사가 그 직에서 모두 물러나고 강철훈 사내이사가 신규 대표이사로 선임되었습니다. 이에 따라 제출일 현재 당사의 이사회는 3명의 사내이사(유병열, 이동현, 강철훈)와 5명의 사외이사(안종남, 윤여민, 한상욱, 안상환, 이종민)로 구성되어 있습니다. |

다. 최대주주의 변동

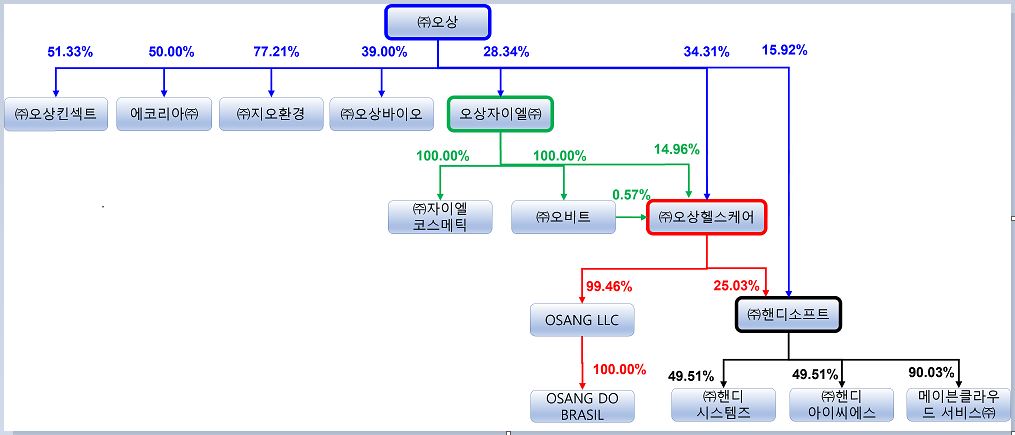

작성기준일 현재 당사의 최대주주는 ㈜오상이며, 설립 이후 최대주주의 변동내역은 다음과 같습니다.

| (단위: 주, %) |

|

일자 |

최대주주 |

변동 전 주식수 |

변동 후 주식수 |

지분율 |

변동 원인 |

비고 |

|

설립 |

배병우 |

- |

30,000주 |

100.0% |

설립 |

- |

|

2015.08.28 |

이윤서 |

296,261주 |

296,261주 |

3.37% |

- |

(주1) |

|

2016.02.23 |

㈜오상자이엘 |

- |

1,897,534주 |

17.74% |

제3자배정 유상증자 |

(주2) |

|

2016.04.29 |

㈜오상 |

- |

2,553,000주 |

19.98% |

장내매수 |

(주3) |

| (주1) | 2015년 05월 18일 주식회사 에이치투에이치파트너스(이하 "H2H파트너스")는 당시 최대주주 배병우 대표이사의 주식 1,396,378주에 대하여 최대주주 변경을 수반하는 주식양수도 계약을 체결하였습니다. 그러나 H2H파트너스는 인수 자금이 없는 페이퍼 컴퍼니로써 채권자에게 양수도 대금 253억원 중 계약금 120억원을 우선적으로 차입하였으며, 동 차입금에 대하여 인수 예정인 주식 1,396,378주를 담보로 잡았습니다. 그 후 배병우 전 최대주주는 이 중 계약금 120억원을 수령한 후 주식을 이전하였으나, H2H파트너스가 차입금의 상환 능력이 없어 담보 주식이 채권자에게 넘어갔습니다. 그리고 채권자들은 장내매도를 통하여 담보 주식 1,396,378주를 매각하였습니다. 해당 주식 이동 사항은 2015년 기말 주주명부 폐쇄 이후 드러났으며, 이러한 사유로 2011년 코스닥시장을 통하여 당사의 주식을 취득한 개인주주 이윤서가 2016년 02월 오상자이엘㈜의 주주로 편입되기 이전까지 당사의 최대주주가 되었습니다.(H2H파트너스가 배병우 전 최대주주부터 주식을 이전 받은 실제 주식 이동일은 2015년 08월 28일) |

| (주2) | ㈜오상자이엘은 경영권 취득을 목적으로 2016년 02월 22일 1주당 5,720원(총액 약 100억원)으로 제3자배정 유상증자에 참여하여 당사의 최대주주가 되었습니다. |

| (주3) | ㈜오상은 특수관계인 ㈜오상자이엘의 유상증자 참여 이후 경영권 취득을 목적으로 ㈜인포피아의 정리매매 기간 중 2016년 04월 26일부터 05월 10일까지 2,553,000주를 취득하였습니다. |

라. 상호의 변경

당사는 2017년 03월 31일 제 21기 정기주주총회를 통해 상호를 주식회사 인포피아에서 주식회사 오상헬스케어로 변경하였습니다.

마. 회사가 화의, 회사 정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

- 해당사항이 없습니다.

바. 회사가 합병 등을 한 경우 그 내용

- 해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일자 | 내용 |

|---|---|

| 2020.01 | GeneFinder High Risk HPV ELITe Panel (수출용) MFDS 인증 획득 |

| 2020.02 | GeneFinderTM COVID-19 Plus RealAmp kit CE 인증 획득 |

| 2020.03 | GeneFinder COVID-19 Plus RealAmp Kit (수출용) MFDS 인증 획득 |

| 2020.04 | GeneFinder COVID-19 Plus RealAmp Kit FDA EUA(긴급사용승인) |

| 2020.06 | Omnitest 3 Black MFDS 인증 획득 |

| 2020.09 | GeneFinder COVID-19 Fast RealAmp kit (수출용) MFDS 인증 획득 |

| 2020.10 | SARS-CoV-2 IgG/IgM Combo Test 항체진단키트(수출용) MFDS 인증 획득 |

| 2020.11 | GeneFinder COVID-19 antigen 항원신속진단키트(수출용) MFDS 인증 획득 |

| 2020.11 | GeneFinder COVID 19/Flu A&B Real Amp Kit 콤보(수출용) MFDS 인증 획득 |

| 2020.12 | 한국데이터산업진흥원장 표창 |

| 2021.02 | Finetest AutoCoding Premium MFDS 인증 획득 |

| 2021.04 | GeneFinder DENV/CHIKV/ZIKV RealAmp kit(수출용) MFDS 인증 획득 |

| 2021.04 | GeneFinder COVID-19 Fast RealAmp Kit(내수용) MFDS 인증 획득 |

| 2021.04 | 대중소 상생형 스마트공장 구축 지원사업 완료 |

| 2021.05 | GeneFinder COVID-19 Ag Plus Rapid Test(수출용) MFDS 인증 획득 |

| 2021.05 | GeneFinder COVID-19 & Flu Duo Rapid Test(수출용) MFDS 인증 획득 |

| 2021.07 | GeneFinderCOVID-19 IgG Rapid Test(수출용) MFDS 인증 획득 |

| 2021.07 | GeneFinderCOVID-19 IgG/IgM Rapid Test(수출용) MFDS 인증 획득 |

| 2021.08 | GeneFinderCOVID-19 Ag Dipstick(수출용) MFDS 인증 획득 |

| 2021.08 | 해외 법인(미국) OSANG LLC 종속회사 편입 |

| 2021.10 | 안양시 시민대상 산업경제분야 표창 |

| 2021.12 | GeneFinder COVID-19 Ag Self Test CE (COC) 인증 획득 |

| 2021.12 | GeneFinder COVID-19 Ag Self Test(수출용) MFDS 인증 획득 |

| 2021.12 | 제6회 의료기기산업대상 시상식 특허청장 표창 |

| 2021.12 | 바이오기업인의 날 기념식 산업통상자원부장관 표창 |

| 2022.02 | GeneFinder COVID-19 Ag Self Test(내수용) MFDS 인증 획득 |

| 2022.02 | FIND 글로벌 공급업체 선정 (COVID-19 자가진단키트) |

| 2022.03 | GeneFinder Covid-19 Ag Self Test ANVISA 인증 획득 |

| 2022.04 | OHC COVID-19 Antigen Self test FDA EUA(긴급사용승인) |

| 2022.04 | GeneFinder HLA-B*27 Plus RealAmp Kit MFDS 인증 획득 |

| 2022.04 | GeneFinder HLA-B*51 Plus RealAmp Kit MFDS 인증 획득 |

| 2022.04 | GeneFinder COVID-19 Variants-Ⅱ RealAmp Kit(수출용) MFDS 인증 획득 |

| 2022.05 | GluNEO M3/S3 Blood Glucose Monitoring System MFDS 인증 획득 |

| 2022.05 | GeneFinder COVID-19 Ag Plus Rapid Test MFDS 인증 획득 |

| 2022.07 | 해외 법인(브라질) OSANG DO BRASIL LIMITADA 종속회사 편입 |

| 2022.07 | GeneFinder COVID-19 Ag Dipstick Self Test(수출용) MFDS 인증 획득 |

| 2022.08 | GeneFinder HLA-B*57:01 RealAmp kit(수출용) MFDS 인증 획득 |

| 2023.05 | 유한양행과 포괄적 사업협력 협약서 체결 |

| 2023.06 | 안양과천상공회의소 상공대상 시상 |

| 2023.11 | 코스닥시장 상장예비심사 승인 |

| 2024.01 | GeneFinder HLA-B5801 Plus RealAmp Kit MFDS 인증 획득 |

| 2024.03 | 코스닥시장 상장 (상장일: 2024.03.13) |

| 2024.03 | OHC COVID-19/Flu Antigen Test FDA EUA(긴급사용승인) |

| 2024.04 | 개인용 혈당측정기 IVDR 인증 획득 |

주요종속회사 해당 사항 (OSANG LLC)

| 일자 | 내용 |

|---|---|

| 2021.08 | 오상헬스케어의 종속회사로 편입 (지분율 99%) |

| 2022.07 | 해외 법인(브라질) OSANG DO BRASIL LIMITADA 종속회사 편입 (OSANG LLC 지분율 100%) |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제29기 (2024년1분기말) |

제28기 (2023년말) |

제27기 (2022년말) |

제26기 (2021년말) |

제25기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 14,489,416 | 13,084,716 | 13,174,928 | 12,817,928 | 12,777,928 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 7,339,424,000 | 6,637,074,000 | 6,587,464,000 | 6,408,964,000 | 6,388,964,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 7,339,424,000 | 6,637,074,000 | 6,587,464,000 | 6,408,964,000 | 6,388,964,000 |

| (주1) | 2021년 04월 26일 주식매수선택권이 행사되어 보통주 40,000주가 발행되었습니다. |

| (주2) | 2022년 03월 28일 주식매수선택권이 행사되어 보통주 260,000주가 발행되었습니다. |

| (주3) | 2022년 11월 24일 주식매수선택권이 행사되어 보통주 97,000주가 발행되었습니다. |

| (주4) | 2023년 03월 27일 주식매수선택권이 행사되어 보통주 99,220주가 발행되었습니다. |

| (주5) | 2023년 11월 22일 이사회 결의를 통하여 보통주 189,432주를 이익소각하였습니다. 이익소각의 방식으로 처리함에 따라 자본금의 감소 없이 보통주 발행주식수가 감소하게 되므로, 자본금이 제출일 현재의 발행주식의 액면총액과 일치하지 않습니다. |

| (주6) | 코스닥시장 상장을 위한 공모절차를 통해 보통주 1,019,700주(주관사 의무인수분 29,700주 포함)를 발행하였습니다. (납입일 2024.03.07) |

| (주7) | 2024년 03월 26일 주식매수선택권이 행사되어 보통주 385,000주가 발행되었습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 14,678,848 | - | 14,678,848 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 189,432 | - | 189,432 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 189,432 | - | 189,432 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 14,489,416 | - | 14,489,416 | - | |

| Ⅴ. 자기주식수 | 500,379 | - | 500,379 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 13,989,037 | - | 13,989,037 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 500,379 | - | - | - | 500,379 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 500,379 | - | - | - | 500,379 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 500,379 | - | - | - | 500,379 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021.08.02 | 2021.08.31 | 10,550 | 10,550 | 100 | - |

| 직접 취득 | 2023.11.17 | 2023.11.17 | 189,432 | 189,432 | 100 | - |

| 직접 처분 | 2023.11.22 | 2023.11.22 | 189,432 | 189,432 | 100 | - |

| (주1) | 임직원 상여 지급을 위해 자기주식 10,550주를 계좌 대체 방식으로 지급하였습니다. |

| (주2) | 최대주주인 ㈜오상으로부터 189,432주를 무상으로 수증받았습니다. |

| (주3) | 자기주식 189,432주를 이익 소각하였습니다. |

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사의 최근 정관 개정일은 2024년 3월 29일입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 08월 11일 | 임시주주총회 | 1. 제7조(주식의종류) 변경 2. 제8조(주식등의 전자등록) 변경 3. 제9조(신주인수권) 변경 4. 제10조(주식매수선택권) 변경 5. 제14조의2(주주명부) 변경 6. 제15조(전환사채의 발행) 변경 7. 제16조(신주인수권부사채의 발행) 변경 8. 제20조(소집톧지 및 공고) 변경 9.제 25조(상호주에 대한 의결권 제한) 변경 10.제27조(의결권의 행사) 변경 11.제29조(주주총회의 의사록) 변경 12.제30조(이사의수) 변경 13.제32조(이사의 임기와 보선) 변경 14.제33조(이사의 직무) 변경 15.제34조(이사의 의무) 변경 16.제35조(이사회의 구성과 소집) 변경 17.제36조(이사회의 결의방법) 변경 18.제37조(이사회의 의사록) 변경 19.제39조(이사회 내 위원회) 변경 20.제42조(대표이사의 직무) 추가 21.제44조(감사)~제49조(감사의 보수와 퇴직금) 삭제 22.제43조(감사위원회의 구성)~제46조(감사록) 추가 23.제48조(재무제표와 영업보고서의 작성성 비치 등) 변경 24.제49조(외부감사인의 선임) 변경 25.제51조(이익배당) 변경 26.제52조(중간배당) 추가 ※. 조항 번호 수정/ 조항 삭제 / 시행일 관련 부칙 추가 |

1. 정관 간소화 및 문구 정비 2. 상장법인 표준정관 내용 반영 3. 감사위원회 설치 |

| 2022년 03월 30일 | 제26기 정기주주총회 |

1.제2조(목적) 2.제8조(주식등의 전자등록) 3.제14조의2(주주명부 작성 비치) 4.제15조(전환사채의 발행) 5.제39조(이사회 내 위원회) 6.제43조(감사위원회의 구성) 7.제45조(감사위원회의 직무 등) 8.제49조(외부감사인의 선임) 9.제52조(분기배당) ※. 시행일 관련 부칙 추가 |

1. 정관 간소화 및 문구 정비 2. 상법 등 관련 법규 개정사항 반영 3. 상장법인 표준정관 내용 반영 4. 사업목적 추가 5. 분기배당 도입 |

| 2023년 03월 30일 | 제27기 정기주주총회 |

1. 제9조(신주인수권) 2. 제10조(주식매수선택권) 3. 제30조(이사의 수) 4. 제39조 (이사회 내 위원회) 5. 제52조(분기배당과 중간배당) ※. 시행일 관련 부칙 추가 |

1. 신주 배정근거 명확화 2. 주식매수선택권 부여근거 명확화 및 조문 정비 3. 이사 정원 확대 4. 준법위를 이사회 내 위원회에서 독립적인 자문기구로 변경 5. 배당근거 명확화 |

| 2023년 12월 15일 | 제28기 임시주주총회 |

1. 제30조(이사의 수) 2. 제31조(이사의 선임) 3. 제39조(이사회 내 위원회) |

1. 이사 정원 및 사외이사 수 확대 2. 이사회 독립성 강화 3. 이사회 견제기능 강화 |

| 2024년 03월 29일 | 제28기 정기주주총회 |

제2조(목적) 제20조(소집통지 및 공고) 제27조(의결권의 대리행사) 제43조의2(감사위원의 분리선임 해임) |

1. 사업목적 정비 및 추가 2. 서면투표제 배제 3. 감사위원 분리선임제도 도입 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 |

의료진단기기, 시약, 센서의 제조, 수입 및 판매 |

영위 |

| 2 |

산업용 컴퓨터 및 제어기기 제작 및 판매 |

미영위 |

| 3 |

소프트웨어 및 정보시스템 제작 및 판매 |

영위 |

| 4 | 산업용 계측장비 및 관련 소프트웨어 제작 및 판매 | 미영위 |

| 5 | 의약품 제조, 수입 및 판매 | 영위 |

| 6 | 무역업 | 영위 |

| 7 | 전자상거래에 의한 도소매 및 수출입업 | 영위 |

| 8 | 통신판매업 | 영위 |

| 9 | 부동산 임대업 | 영위 |

| 10 | 건강관리 서비스업 | 영위 |

| 11 | 건강관리 서비스 소프트웨어 개발 및 판매 | 영위 |

| 12 | 전자기기 제조, 가공, 판매 및 수리업 | 영위 |

| 13 | 의약외품, 건강기능식품 및 원료, 의료용구, 보건위생용품 제조, 수입 및 판매 | 영위 |

| 14 | 병원, 약국 자동화 관련 장비 및 소프트웨어 개발, 제조, 판매 | 영위 |

| 15 | 세포치료제 및 화장용품제조 및 판매 | 미영위 |

| 16 | 병원 경영 및 컨설팅업 | 미영위 |

| 17 | 인체, 동식물 및 환경모니터링 실험을 위한 진단기기와 소모품 제조, 수입 및 판매업 | 영위 |

| 18 | 디지털 앱 및 콘텐츠 개발, 중개 및 판매업 | 영위 |

| 19 | 데이터베이스업, 자료처리업, 온라인 서비스업, 온라인 정보 제공 및 판매업 | 영위 |

| 20 | 기술용역, 정보처리 및 고객관리 컨설팅 | 영위 |

| 21 | 약국 경영 및 컨설팅 | 미영위 |

| 22 | 한방 및 양방 의료사업, 의료정보사업 및 의료기관의 설치, 건축, 운영, 임대 및 매매업 | 영위 |

| 23 | 광고 출판업 | 미영위 |

| 24 | 지적재산권에 대한 개발, 임대 및 판매업 | 영위 |

| 25 | 화장품 제조 및 판매 | 미영위 |

| 26 | 화장품 도소매업 | 미영위 |

| 27 | 화장품 원부자재 도소매업 | 미영위 |

| 28 | 화장품 및 관련 상품의 수입 및 판매업 | 미영위 |

| 29 | 동물용 진단기기 및 소모품 제조, 수입 및 판매 | 영위 |

| 30 | 의료기기 및 의약품 생산설비 제작 및 판매, 이와 관련된 컨설팅 서비스 | 영위 |

| 31 | 기타 가정용 전자기기 제조업 | 영위 |

| 32 | 전기식 진단 및 요법 기기 제조업 | 영위 |

| 33 | 자연과학 및 공학연구 개발업 | 영위 |

| 34 | 전문, 과학 및 기술 서비스업 | 영위 |

| 35 | 유산균을 이용한 건강기능식품 제조, 판매업 | 미영위 |

| 36 | 위 각호에 관련된 부대사업 일체 | 영위 |

라. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2022.03.30 | - | 31.기타 가정용 전자기기 제조업 |

| 추가 | 2022.03.30 | - | 32.전기식 진단 및 요법 기기 제조업 |

| 추가 | 2022.03.30 | - | 33.자연과학 및 공학연구 개발업 |

| 추가 | 2022.03.30 | - | 34.전문, 과학 및 기술 서비스업 |

| 수정 | 2024.03.29 | 13.의약외품, 건강기능식품, 의료용구, 보건위생용품 제조, 수입 및 판매 | 13.의약외품, 건강기능식품 및 원료, 의료용구, 보건위생용품 제조, 수입 및 판매 |

| 추가 | 2024.03.29 | - | 35.유산균을 이용한 건강기능식품 제조, 판매업 |

마. 변경 사유

| 구분 | 사유 |

| 31~34 |

추가된 사업은 당사가 이미 영위하고 있는 사업입니다. 사업목적의 범위 명확화 등 실무적인 목적으로 추가하였기 때문에 신규 사업 추가로 보기 어렵습니다. - 의료기기/진단기기/전자기기 제조업 등 기존에 기재된 사업목적과 실질적으로 동일합니다. - 의료기기/진단기기/전자기기 제조를 위한 R&D와 관련 기술용역 및 컨설팅으로 기존에 기재된 |

| 13 | 사업 목적 명확화 차원에서 '원료' 를 포함하였습니다. |

| 35 | 당사는 경영진의 제안으로 해당 사업 진출을 검토하고 있습니다. 해당 사업에 진출할 경우, 체외진단 분야에 집중된 당사의 사업 포트폴리오를 다변화하여 안정적인 경영 실적을 달성할 수 있을 것으로 기대하고 있습니다. |

바. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 31 (주1) | 기타 가정용 전자기기 제조업 | 2022.03.30 |

| 32 (주1) | 전기식 진단 및 요법 기기 제조업 | 2022.03.30 |

| 33 (주1) | 자연과학 및 공학연구 개발업 | 2022.03.30 |

| 34 (주1) | 전문, 과학 및 기술 서비스업 | 2022.03.30 |

| 35 | 유산균을 이용한 건강기능식품 제조, 판매업 | 2024.03.29 |

| (주1) | 추가된 31~34번 사업은 당사가 이미 영위하고 있는 사업입니다. 사업목적의 범위 명확화 등 실무적인 목적으로 추가하였기 때문에 신규 사업 추가로 보기 어렵습니다. - 의료기기/진단기기/전자기기 제조업 등 기존에 기재된 사업목적과 실질적으로 동일합니다. - 의료기기/진단기기/전자기기 제조를 위한 R&D와 관련 기술용역 및 컨설팅으로 기존에 기재된 사업목적과 실질적으로 동일합니다 |

1. 사업 분야 및 진출 목적

(1) 사업 분야

- 유산균을 이용한 건강기능식품 제조, 판매업

(2) 진출 목적

- 체외진단 분야에 집중된 당사의 사업 포트폴리오를 다변화하여 안정적인 경영 실적 달성

2. 시장의 주요 특성ㆍ규모 및 성장성

한국건강기능식품협회에 따르면 2023년 국내 건강기능식품 시장 규모는 약 6조 2천억 원에 이릅니다. 건강기능식품 시장은 최근 건강에 대한 단순한 관심을 넘어 건강을 중심으로 소비하는 '헬스디깅(health digging)' 트렌드에 힘입어 지속적인 성장세를 보여왔으며, 이는 5년 전인 2019년과 비교하면 약 27% 확대된 규모입니다.

이 중 유산균으로 통칭되는 프로바이오틱스 시장은 8,348억원으로 기능성 원료 중 3년 연속 3위를 차지하였습니다. 세계적인 웰빙 트랜드와 인구 고령화에 따른 건강과 면역에 대한 관심이 증가하면서 프로바이오틱스 수요는 꾸준히 증가하고 있는 추세입니다. 현재 적용범위가 확대됨에 따라 다양한 제품들이 출시되고 있습니다.

3. 투자 및 예상 자금소요액, 투자자금 조달원천, 예상투자회수기간 등

- 현재 투자를 검토하고 있는 단계로 투자 금액은 미정이며, 투자를 하게될 경우 당사 자체 자금을 활용할 예정입니다.

4.사업 추진현황

사업은 크게 두가지 방향으로 추진할 예정입니다.

첫번째는 당사의 해외 유통망을 활용해 국내 상품을 수급하여 해외에 판매하는 사업으로, 당사 생화학진단 분야에서 타겟으로 하고 있는 대사성질환(당뇨, 비만, 고지혈등 등)과 관련된 프로바이오틱스 제품이 대상이 될 예정입니다. 이럴 경우, 현재 조직을 그대로 활용하게 되므로 별도로 투자되는 금액은 없습니다. 현재 대상 상품 선정 및 수급을 위한 검토를 진행하고 있습니다.

두번째는 첫번째 단계에서 더 나아가 국내의 유망한 프로바이오틱스 업체에 지분투자를 하여, 상품을 직접 소싱하려 합니다. 현재 대상 업체를 물색하고 있는 단계로 당사의 해외 유통망을 통해 수출할 예정이므로 시너지 효과가 클 것으로 판단하고 있습니다.

5. 기존 사업과의 연관성

- 당사의 기존 사업은 체외진단 의료기기 제조 및 판매이며, 건강기능식품과는 직접적인 연관이 없습니다.

6. 주요 위험

- 상품을 소싱하여 당사 조직과 해외 영업망을 통해 수출하는 사업으로, 현재까지 특별한 위험사항은 없습니다.

- 향후 투자 대상 업체로 인한 리스크가 발생하지 않도록 회사는 투자대상 선정에 신중을 기할 방침입니다.

7. 향후 추진계획

- 현재 해외에 판매할 상품을 검토하여 소싱하고 있는 단계이며, 품목이 확정될 경우 당사 영업망을 통해 해외에 판매할 계획이므로 당기 중 실적이 발생할 수 있을 것으로 기대하고 있습니다.

- 지분투자의 경우 현재 대상 업체를 물색하고 있는 단계로 투자 시점이 불확실합니다.

II. 사업의 내용

1. 사업의 개요

체외진단(IVD, In Vitro Diagnostics)은 혈액/체액/침 등 인체에서 유래한 물질을 이용해 몸 밖에서 신속하게 병을 진단하는 기술로, 그 결과를 토대로 환자의 치료 및 약물 처방의 방향을 결정하는 중요한 역할을 합니다. 체외진단은 환자 치료의 필수적이고 전문화된 요소로 자리매김하고 있으며, 개인 맞춤형 치료를 제공하는 현대 정밀 의학 분야에서 그 중요도가 점점 높아지고 있는 상황입니다.

이러한 체외진단 분야에서 당사는 모든 질병을 간단하게 측정할 수 있는 세상을 실현하고자 "Technology for Everyone"을 기업의 목표로 설립되어, 생화학진단, 면역진단, 분자진단 제품을 개발/생산/판매하고 있습니다. 당사의 주요 종속회사인 OSANG LLC는 당사가 영위하는 사업의 미국 유통과 산하 종속기업 OSANG DO BRASIL LIMITADA의 관리 업무를 수행하고 있으며, OSANG DO BRASIL LIMITADA는 브라질 유통을 담당하고 있습니다.

생화학진단은 생화학 반응을 이용하여 인체 내의 혈액 등을 분석하여 질병을 진단하는 진단법의 하나로써 당사의 자가혈당측정기, POCT HbA1c 측정기, POCT 콜레스테롤 측정기 제품들은 생화학진단 사업영역에 포함됩니다.

면역진단은 특이적으로 결합하는 항원-항체 반응을 이용한 검사방법으로 당사의 SelexOn 등 진단기기와 코로나19 자가진단키트 등 진단키트 제품이 해당됩니다. 해당 진단 방식을 이용한 제품으로는 면역진단기기를 이용한 정량 측정 검사(심장 질환, 암 질환, 호르몬 질환 등)와 기기가 필요하지 않은 육안으로 결과를 해석할 수 있는 정성 측정 검사(코로나19 등 호흡기 감염 검사, 뎅기열 검사 등)로 구분됩니다.

분자진단 검사는 검체에서 추출한 핵산(DNA/RNA)을 직접 검사하며, 중합 효소 연쇄 반응(PCR, Polymerase Chain Reaction)을 기반으로 검사와 감염 질환을 확인하는 분야입니다. 특히 분자진단은 높은 민감도와 특이도로 잠재적 가치와 시장성이 높은 분야입니다.

신사업으로 바이오 헬스케어 등을 추진하고 있으며, 자세한 내용은 '7. 기타 참고사항'의 '신규사업등의 내용 및 전망'을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위: 백만원) |

| 매출 유형 |

품목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

||||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |||

| 제품 매출 |

생화학 진단 |

혈당측정기 | 14,446 | 69.8% | 47,481 | 13.34% | 46,894 | 24.19% |

| 당화혈색소측정기 | 3,039 | 14.7% | 9,871 | 2.77% | 8,360 | 4.31% | ||

| 콜레스테롤 측정기 | 421 | 2.0% | 1,955 | 0.55% | 1,432 | 0.74% | ||

| 기타 | 9 | 0.0% | 55 | 0.02% | 35 | 0.02% | ||

| 소계 | 17,915 | 86.6% | 59,362 | 16.68% | 56,721 | 29.25% | ||

| 면역진단 | 958 | 4.6% | 291,251 | 81.85% | 112,444 | 57.99% | ||

| 분자진단 | 732 | 3.5% | 2,698 | 0.76% | 22,890 | 11.81% | ||

| 기타 | 24 | 0.1% | 280 | 0.08% | (24) | -0.01% | ||

| 제품 계 | 19,629 | 94.9% | 353,591 | 99.37% | 192,031 | 99.04% | ||

| 상품 매출 | 1,052 | 5.1% | 1,972 | 0.55% | 1,731 | 0.89% | ||

| 기타 매출 | 3 | 0.0% | 284 | 0.08% | 131 | 0.07% | ||

| 합 계 | 20,684 | 100.0% | 355,847 | 100.00% | 193,893 | 100.00% | ||

| (주1) |

상기 품목별 제품에 대한 설명은 다음과 같습니다. |

| 생화학 진단 |

혈당측정기 | 당사는 2002년부터 개인이 병원을 방문하지 않고 스스로 자신의 혈당을 측정하고 관리할 수 있는 휴대용 혈당측정기 및 스트립을 제조 및 판매하고 있으며, 2003년 국내 기업 최초로 미국 FDA 인증을 취득한 바 있습니다. 본 제품은 혈당측정기에 일회용 소모품인 스트립을 삽입한 후 손 끝에서 채취한 혈액을 주입하여 혈당을 측정하는 방식으로 사용되며, 주로 의료기상이나 약국, 온라인 병원 등에서 판매가 이루어지고 있습니다. 또한 당뇨 전문 내과 및 일반 병의원의 내원 환자와 입원 환자를 대상으로 검사하는 데에 사용되고 있습니다. |

| 당화혈색소 측정기 |

당사는 2008년부터 POCT (현장진단)용 HbA1c(당화혈색소) 측정기 및 소모품 카트리지를 제조, 판매하고 있습니다. 당사의 제품은 포터블 형식의 소형 현장진단 기기로 테스트 방법이 간단하여 대형 의료장비 사용이 어려운 의원, 보건소, 소형 병원에서 주로 사용되고 있습니다. 또한 병원의 대형 장비로 측정할 때에는 환자가 검사 결과를 오래 기다려야 한다는 단점이 존재하나, 당사의 제품은 측정 시간도 5분으로 짧아 환자들의 번거로움을 줄여줄 수 있습니다. 당사의 POC HbA1c 제품은 보로네이트친화성 크로마토그래피(Boronate affinity chromatography) 방식으로 당화혈색소 값을 측정합니다. 최근에는 반려동물 시장의 성장에 따라 동물용 제품도 출시하여 국내에 공급하고 있습니다. | |

| 콜레스테롤/간질환 측정기 |

당사는 2009년 콜레스테롤 측정기(Lipid Pro 제품)와 2013년 간질환 측정기(Pioneer 제품)를 국내 최초로 출시하여 현재까지 제조, 판매하고 있습니다. 당사의 제품은 콜레스테롤의 세부 항목인 4가지 종류(콜레스테롤(TC), 중성지방(TG), 좋은 콜레스테롤(HDL), 나쁜 콜레스테롤(LDL))의 테스트를 모두 측정할 수 있습니다. 간질환 측정기는 간세포에 존재하는 효소인 AST와 ALT를 동시에 측정하며, 이 수치의 변화를 통해 간질환 여부를 진단할 수 있습니다. | |

| 면역진단 | 당사는 국내 주요 사망 원인인 암, 심장질환(심근경색, 협심증 등)을 조기에 진단하고자 한국생명공학연구원 등과 공동개발 및 기술이전을 통하여 면역진단기기 "SelexOn"을 개발하였습니다. 2014년부터 국내 및 유럽, 아시아, 아프리카 등으로 판매하고 있으며, 현재 심장 질환, 암, 갑상선 질환, 감염성질환, 기타 질환 등에 대한 진단키트의 개발이 완료되었습니다. 당사 제품은 POCT(현장진단) 제품으로 기존 병원용 대형 장비에 비해 가격이 저렴하고 측정이 간편하고 빠르며, 휴대가 가능하다는 이점이 있습니다. 또한 육안비색을 통한 정성검사와 리더를 통한 정밀 정량 검사가 가능하여 차별화를 추진하고 있습니다. 또한 코로나19의 전 세계적 유행 상황에서 면역 진단키트의 급격한 시장 확대에 대응하고자 자동화 설비를 도입하여 진단키트의 대량 양산 체제를 갖추었습니다. | |

| 분자진단 | 당사의 분자진단 제품은 Real Time PCR 기반의 기술로 정확하고 신속한 분석이 가능하며, 내인성 질병인자와 외인성 감염체에 의한 감염 질환을 진단합니다. 제품 라인업으로 조직적합성항원(HLA) 검사, 자궁경부암 바이러스(HPV), 성매개질환(STD), 폐결핵검사(TB), 열대성 질환(말라리아, 댕기, 치쿤구니야) 등이 있으며, 특히 HLA 진단시약은 세계적인 기술 경쟁력을 보유하고 있어 해외 시장 매출이 매년 가파르게 성장하고 있습니다. 코로나19의 전 세계적 유행과 관련하여 당사는 그간 축적된 감염성 질환 바이러스의 DNA, RNA를 추출, 증폭하는 Real Time PCR을 신속히 개발하여, 미국 FDA로부터 긴급사용승인(EUA)을 국내 최초로 획득하였습니다. 코로나19 제품으로 인하여 당사의 분자진단 사업에 관심도가 높아지면서 코로나19 제품뿐만 아니라, HLA, HPV, STD 등 제품에 대한 문의 및 업무 협의가 활발하게 진행되고 있습니다. | |

나. 주요 제품 등의 가격변동추이

| (단위: 원, USD) |

| 구분 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|

|---|---|---|---|---|

| 혈당측정기 스트립 |

내수 | 6,311 | 6,203 | 6,139 |

| 수출 | $2.56 | $2.67 | $2.98 | |

| 혈당측정기 | 내수 | 23,745 | 12,888 | 11,573 |

| 수출 | $6.74 | $6.33 | $5.69 | |

| 분자진단시약 | 내수 | 456,013 | 512,421 | 369,609 |

| 수출 | $415.81 | $276.69 | $302.71 | |

| 면역진단키트 | 내수 | 30,803 | 31,654 | 57,441 |

| 수출 | $24.82 | $55.84 | $38.39 | |

| (주1) | 각 제품별 수출가격은 원화가격을 당기말 환율로 환산하여 나온 수치입니다. |

| (주2) | 상기의 변동 추이표는 당사의 대표 제품군에 대한 평균가격입니다. |

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위: 백만원) |

| 사업부문 | 원ㆍ부재료명 | 주요 매입처 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|---|---|---|---|---|---|

| 생화학진단 | MCU 외 | 트루비온㈜ 외 | 6,514 | 25,849 | 26,407 |

| 면역진단 | SWAB 외 | 에이치엘비(주)헬스케어 외 | 486 | 27,101 | 44,977 |

| 분자진단 | Oligo 외 | (주)필코리아테크롤로지 외 | 81 | 290 | 3,882 |

| 기타 | - | - | 117 | 411 | 526 |

| 합계 | 7,198 | 53,651 | 75,792 | ||

| (주1) | 원ㆍ부재료의 세부 품목과 주요 매입처는 영업 기밀사항임에 따라 간소화하였습니다. |

나. 주요 원재료 등의 가격 변동 추이

당사 제품의 주요 원재료들은 종류별로 세부사양 및 가격이 다양합니다. 원재료가 제조원가에서 차지하는 비중이 낮아 원재료의 가격 변동이 사업의 수익성에 중요한 영향을 미칠만큼 크지 않으므로 기재를 생략합니다.

다. 생산능력 및 생산실적

(1) 생산능력

| 사업부문 | 품목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|---|---|---|---|---|

| 수량 | 수량 | 수량 | ||

| 의료기기 사업부문 |

혈당측정기 스트립 (천Box, 50T/Box) | 14,434 | 12,499 | 12,499 |

| 혈당측정기 (천개) | 1,850 | 1,680 | 1,680 | |

| 당화혈색소 카트리지 (천Box, 10T/Box) | 720 | 720 | 720 | |

| 당화혈색소 측정기 (천개) | 12 | 12 | 12 | |

| COVID-19 분자진단키트 (천kit, 100T/kit) | 2,400 | 2,400 | 2,400 | |

| COVID-19 면역진단키트 (천T) | 100,000 | 100,000 | 100,000 |

| (주1) | 콜레스테롤 측정기는 생산비중이 낮아 기재를 생략하였습니다. |

| (주2) | 생산 능력은 일반적인 가동 환경 하에서 아래 산출 근거에 따라 산출하였으며, 가동시간 및 투입 인력의 증가 등에 따라 실제 생산능력은 증가할 수 있습니다. |

| (주3) | 당기의 생산능력은 연간으로 환산하여 기재하였습니다. |

(2) 생산능력의 산출근거

① 산출 기준 및 산출 방법

| 구분 | 스트립/카트리지/분자진단키트/면역진단키트 | 혈당측정기/당화혈색소 측정기 |

|---|---|---|

| 산출 기준 | 당사의 총 생산설비 가동 시 일일 생산 가능량을 환산 |

외주 생산이 대부분이므로 외주 업체의 일일 생산 가능량을 환산 |

| 산출 방법 | 시간당 생산량×가동월수×작업시간×근무일수 =기간별 총 생산능력 |

외주 업체의 일일 생산능력 중 적은 수량을 기준으로 작성 |

② 평균 가동시간

| 1일 평균 가동시간 | 월평균 가동일수 | 당기 가동일수 및 시간 |

|---|---|---|

| 8시간 | 20일 | 약 60일, 480시간 |

| (주1) | 콜레스테롤 측정기는 생산비중이 낮아 기재를 생략하였습니다. |

(3) 생산실적

| (단위: 백만원) |

| 사업부문 | 품목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 의료기기 사업부문 |

혈당측정기 스트립 (천Box, 50T/Box) | 3,305 | 4,147 | 10,557 | 17,190 | 10,967 | 18,143 |

| 혈당측정기 (천개) | 420 | 4,792 | 1,301 | 16,994 | 1,435 | 17,744 | |

| 당화혈색소 카트리지 (천Box, 10T/Box) | 150 | 1,820 | 489 | 6,294 | 394 | 4,601 | |

| 당화혈색소 측정기 (천개) | 1 | 390 | 3 | 892 | 3 | 1,086 | |

| COVID-19 분자진단키트 (천kit, 100T/kit) | 0 | 41 | 2 | 240 | 68 | 3,835 | |

| COVID-19 면역진단키트 (천T) | 512 | 1,309 | 83,843 | 67,354 | 64,544 | 56,005 | |

| 합 계 | 4,388 | 12,499 | 96,195 | 108,964 | 77,412 | 101,415 | |

| (주1) | 콜레스테롤 측정기는 생산비중이 낮아 기재를 생략하였습니다. |

(4) 가동률

| (단위: %) |

| 사업부문 | 품목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|---|---|---|---|---|

| 의료기기 사업부문 |

혈당측정기 스트립 (천Box, 50T/Box) | 91.59% | 84.46% | 87.74% |

| 혈당측정기 (천개) | 90.81% | 77.44% | 85.42% | |

| 당화혈색소 카트리지 (천Box, 10T/Box) | 83.33% | 67.92% | 54.69% | |

| 당화혈색소 측정기 (천개) | 33.33% | 25.00% | 27.64% | |

| COVID-19 분자진단키트 (천kit, 100T/kit) | 0.00% | 0.08% | 2.82% | |

| COVID-19 면역진단키트 (천T) | 2.05% | 83.84% | 64.54% |

| (주1) | 가동률 산출 근거: (생산실적 수량/생산능력 수량)×100으로 산출하였습니다. |

라. 생산설비 현황

| (단위: 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분 | 기초 장부가액 |

당기 증감 | 당기 상각 |

기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 공장 | 자가 | 안양 | 토지 | 16,584 | - | - | - | 16,584 |

| 자가 | 안양 | 건물 | 9,889 | - | - | 90 | 9,799 | |

| 자가 | 안양 | 기계장치 | 17,597 | 987 | 35 | 886 | 17,663 | |

| 자가 | 안양 | 공구기구 | 0 | - | - | - | 0 | |

| 자가 | 안양 | 구축물 | 1,556 | - | - | 256 | 1,300 | |

| 합 계 | 45,626 | 987 | 35 | 1,232 | 45,346 | |||

4. 매출 및 수주상황

가. 매출실적

(1) 내수/수출 매출 비중

| (단위: 백만원) |

| 매출유형 | 품 목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|

|---|---|---|---|---|---|

| 제품 매출 |

혈당측정기 | 수 출 | 13,072 | 42,101 | 42,070 |

| 내 수 | 1,374 | 5,380 | 4,825 | ||

| 합 계 | 14,446 | 47,481 | 46,895 | ||

| HbA1c Analyzer |

수 출 | 2,673 | 8,352 | 7,050 | |

| 내 수 | 366 | 1,519 | 1,309 | ||

| 합 계 | 3,039 | 9,871 | 8,359 | ||

| 콜레스테롤 측정기 |

수 출 | 371 | 1,695 | 1,255 | |

| 내 수 | 50 | 260 | 178 | ||

| 합 계 | 421 | 1,955 | 1,433 | ||

| 분자진단 시약 및 KIT |

수 출 | 591 | 2,075 | 19,968 | |

| 내 수 | 141 | 623 | 2,922 | ||

| 합 계 | 732 | 2,698 | 22,890 | ||

| 면역진단기기 및 측정마커 |

수 출 | 483 | 288,055 | 38,507 | |

| 내 수 | 475 | 3,196 | 73,937 | ||

| 합 계 | 958 | 291,251 | 112,444 | ||

| 기타 | 수 출 | 9 | 54 | 73 | |

| 내 수 | 24 | 281 | (63) | ||

| 합 계 | 33 | 335 | 10 | ||

| 상품 및 기타 매출 | 수 출 | 997 | 1,243 | 703 | |

| 내 수 | 58 | 1,013 | 1,159 | ||

| 합 계 | 1,055 | 2,256 | 1,862 | ||

| 합 계 | 수 출 | 18,196 | 343,575 | 109,626 | |

| 내 수 | 2,488 | 12,272 | 84,267 | ||

| 합 계 | 20,684 | 355,847 | 193,893 | ||

(2) 주요 판매경로 및 매출 비중

| (단위: 백만원) |

| 매출 유형 |

품목 | 구분 | 판매경로 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||||

| 제품 매출 |

혈당측정기 | 수출 | 당사 ⇒ 해외바이어 ⇒ 보험회사,도매상 ⇒ 병원,약국 ⇒ 소비자 | 11,751 | 56.81% | 37,441 | 10.52% | 38,932 | 20.08% |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | 1,321 | 6.39% | 4,660 | 1.31% | 3,138 | 1.62% | |||

| 국내 | 당사 ⇒ 총판, 지역 대리점, 의료기상,약국 ⇒ 소비자 | 1,374 | 6.64% | 5,380 | 1.51% | 4,825 | 2.49% | ||

| 소계 | 14,446 | 69.84% | 47,481 | 13.34% | 46,895 | 24.19% | |||

| HbA1c | 수출 | 당사 ⇒ 바이어 ⇒ 해외병원 | 2,673 | 12.92% | 8,041 | 2.26% | 6,884 | 3.55% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | - | 0.00% | 311 | 0.09% | 166 | 0.09% | |||

| 국내 | 당사 ⇒ 지역 대리점, 의료기상 ⇒ 국내병원 | 366 | 1.77% | 1,519 | 0.43% | 1,309 | 0.68% | ||

| 소계 | 3,039 | 14.69% | 9,871 | 2.77% | 8,359 | 4.31% | |||

| 콜레스테롤 등 기타 |

수출 | 당사 ⇒ 대리점/바이어 ⇒ 해외병원, 약국 | 371 | 1.79% | 1,358 | 0.38% | 808 | 0.42% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | - | 0.00% | 337 | 0.09% | 447 | 0.23% | |||

| 국내 | 당사 ⇒ 대리점/바이어 ⇒ 국내병원, 약국 | 50 | 0.24% | 260 | 0.07% | 178 | 0.09% | ||

| 소계 | 421 | 2.04% | 1,955 | 0.55% | 1,433 | 0.74% | |||

| 분자진단 시약 및 KIT |

수출 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 582 | 2.81% | 1,964 | 0.55% | 18,707 | 9.65% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | 9 | 0.04% | 111 | 0.03% | 1,261 | 0.65% | |||

| 국내 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 141 | 0.68% | 623 | 0.18% | 2,922 | 1.51% | ||

| 소계 | 732 | 3.54% | 2,698 | 0.76% | 22,890 | 11.81% | |||

| 면역진단기기 및 측정마커 |

수출 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 483 | 2.34% | 288,055 | 80.95% | 38,473 | 19.84% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | - | 0.00% | - | 0.00% | 34 | 0.02% | |||

| 국내 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 475 | 2.30% | 3,196 | 0.90% | 73,937 | 38.13% | ||

| 소계 | 958 | 4.63% | 291,251 | 81.85% | 112,444 | 57.99% | |||

| 기타 | 수출 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 9 | 0.04% | 54 | 0.02% | 72 | 0.04% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | - | 0.00% | - | 0.00% | 1 | 0.00% | |||

| 국내 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 24 | 0.12% | 281 | 0.08% | (62) | -0.03% | ||

| 소계 | 33 | 0.16% | 335 | 0.09% | 11 | 0.01% | |||

| 상품 및 기타 매출 | 수출 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 997 | 4.82% | 1,136 | 0.32% | 684 | 0.35% | |

| 당사 ⇒ Local업체 ⇒ 해외바이어⇒ 병원,약국 ⇒ 소비자 | - | 0.00% | 107 | 0.03% | 18 | 0.01% | |||

| 국내 | 당사 ⇒ 대리점/바이어 ⇒ 병원, 약국 | 58 | 0.28% | 1,013 | 0.28% | 1,159 | 0.60% | ||

| 소계 | 1,055 | 5.10% | 2,256 | 0.63% | 1,861 | 0.96% | |||

| 총 계 | 20,684 | 100.00% | 355,847 | 100.00% | 193,893 | 100.00% | |||

(3) 판매방법 및 조건

① 국내 판매

각 지역별 의료기상을 대리점으로 하여 당사 제품을 판매하고 있으며, 결제조건은 일부 업체를 제외하고 대부분 납품 후 3개월 뒤 현금 결제 방법으로 거래하고 있습니다.

② 해외 판매

각 국가별 유력 바이어를 통해 판매하고 있으며, 결제조건은 대부분 L/C 또는 T/T in

advance이나, 전략적으로 중요한 시장에 한해서 여신을 제공하고 있습니다.

|

판매조직 |

비고 |

|

해외영업팀 |

*해외 고객 대상 영업 |

|

법인사업팀 |

*해외법인 관리 및 지원 |

|

무역관리팀 |

*거래처 관리 및 영업 지원 |

|

국내영업부 |

*국내고객 대상 영업 |

|

미국 법인 |

*북미 사업 집중발굴 및 거래처 관리 |

|

브라질 법인 |

*중남미 사업 집중발굴 및 거래처 관리 |

(4) 판매전략

당사는 27년간 체외진단 분야에서 쌓아온 기술력과 품질로 국가별 역량있는 업체들을 대리점으로 발굴해 왔습니다. 그 결과 전 세계 100여개 국가에 탄탄하게 조직된 해외 판매 네트워크를 구축하여 신속한 제품의 유통이 이루어지고 있으며, 시장의 니즈 또한 신속하게 피드백되고 있습니다. 코로나19 팬데믹 상황을 거치며 UN/UNICEF, PFSCM(Global Funds) 등의 국제기구 및 각국 정부, Elitech Group, Danaher Group 등의 대형 거래처를 추가로 확보할 수 있었으며, 회사 브랜드 이미지가 크게 상승하여 판매에 많은 도움이 되고 있습니다.

이렇게 확보한 글로벌 네트워크를 바탕으로 코로나19 면역진단 사업 분야에서 다수의 임상처 확보 및 국가별 빠른 허가 등록을 진행하였고, 이를 통해 매출 성장을 기대하고 있습니다. 또한 자가진단키트를 통한 글로벌 브랜드와의 협업 및 미국/유럽 선진 시장과 중저소득 국가에 대량 유통을 추진하고 있으며, 최근 일부 성과가 있었습니다.

나. 주요 매출처 및 수주현황

(1) 주요 매출처

당기에 단일 외부 고객으로부터의 매출이 당사 총매출의 5% 이상인 주요 고객은 아래와 같습니다.

| (단위: 백만원, %) |

| 매출처 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

|||

|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| A사 | 3,065 | 14.82% | ||||

| B사 | 2,605 | 12.60% | - | - | ||

| C사 | 1,313 | 6.35% | - | - | ||

| D사 | 291,136 | 81.81% | 18,061 | 9.31% | ||

| E사 | - | - | 13,063 | 6.74% | ||

| F사 | - | - | 10,030 | 5.17% | ||

(2) 수주 현황

당사는 통상적으로 해외 바이어와 다년 계약을 체결하며, 매년 Forecast에 따라 월별로 매출이 이루어지고 있습니다. 따라서, 일반적으로 일컬어 지는 수주의 개념보다는전월말 또는 당월초에 그 달의 주문량을 입수하여 월말에 매출하는 형식으로 판매가 이루어지고 있습니다. 또한 수주 관련 내용은 영업기밀에 해당하여 관련 내용을 공시할 시 영업에 현저한 손실을 초래할수 있다고 판단되어 자세한 내용은 공개하지 않습니다.

5. 위험관리 및 파생거래

가. 위험관리

당사는 시장위험, 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 당사의 전반적인 위험관리 정책은 금융 시장의 예측 불가능성에 초점을 맞추고 있으며, 재무 성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다. 당기 중 당사의 금융 위험관리 목적과 위험관리 정책의 변화는 없습니다.

(1) 시장 위험

① 외환 위험

당사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 달러화 및 유로화와 관련된 환율변동 위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채에 대한 순투자와 관련하여 발생하고 있습니다.

당사의 경영진은 각각의 통화에 대한 외환위험을 관리하기 위해 비정상적인 환율변동 및 외화거래 등에 대해 보고를 받고 있으며, 담당 부서에서는 외화 보유현황과 고시환율을 매일 모니터링하고 있습니다. 외환위험은 미래 예상거래 및 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

당기말 및 전기말 현재 당사의 화폐성 외화자산 및 부채 내역은 다음과 같습니다.

| (단위: USD, EUR, JPY, 천원) |

| 구분 | 당분기말 (2024년 1분기) | 전기말 (2023년) | ||

|---|---|---|---|---|

| 외화금액 | 원화금액 | 외화금액 | 원화금액 | |

| 외화자산 | ||||

| 현금 및 현금성자산 | USD 16,047,121.90 | 21,612,264 | USD 30,979,536.19 | 39,945,014 |

| EUR 3,174,066.35 | 4,611,696 | EUR 1,908,463.87 | 2,722,596 | |

| JPY 1,100,000,000.00 | 9,784,280 | JPY 1,100,000,000.00 | 10,039,260 | |

| 매출채권 | USD 15,870,340.91 | 21,374,175 | USD 15,390,795.16 | 19,844,891 |

| EUR 2,081,677.53 | 3,024,532 | EUR 1,552,296.02 | 2,214,490 | |

| 소계 | 60,406,947 | 74,766,251 | ||

| 외화부채 | ||||

| 매입채무 및 기타채무 |

USD 629,147.60 |

847,336 |

USD 687,266.52 | 886,161 |

|

EUR 71,162.50 |

103,394 |

EUR 96,045.04 | 137,017 | |

|

JPY 1,560,828.00 |

13,883 |

JPY 37,500,000.00 | 342,248 | |

| 소계 | 964,613 | 1,365,426 | ||

당기말 및 전기말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 5% 변동 시 당사의 법인세비용차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 법인세비용차감전순손익에 대한 영향 | ||

|---|---|---|---|

| 당분기말 | 전기말 | ||

| 미국달러/원 | 상승 시 |

2,106,955 |

2,945,187 |

| 하락 시 |

(2,106,955) |

(2,945,187) | |

| 유로화/원 | 상승 시 |

376,642 |

240,003 |

| 하락 시 |

(376,642) |

(240,003) | |

| 엔화/원 | 상승 시 |

488,520 |

484,851 |

| 하락 시 |

(488,520) |

(484,851) | |

② 가격 위험

당사는 재무상태표상 당기손익-공정가치측정금융자산으로 분류되는 지분증권 및 채무상품의 가격위험에 노출되어 있습니다. 당기손익-공정가치측정금융자산 관련 가격 상승 또는 하락이 당사의 법인세비용차감전순손익에 미치는 영향은 아래표와 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||

| 10% 상승 시 | 10% 하락 시 | 10% 상승 시 | 10% 하락 시 | |

| 브라질 국채 | 403,222 | (403,222) | 422,075 | (422,075) |

| 미국 국채 | 193,153 | (193,153) | - | - |

| 삼척블루파워9 회사채 | 103,453 | (103,453) | 102,803 | (102,803) |

| 주식회사 타스컴 (*) | 50,817 | (50,817) | 63,215 | (63,215) |

| 오픈형 전환사채 | 443,033 | (443,033) | 435,744 | (435,744) |

| 집합투자증권 등 | 1,745,596 | (1,745,596) | 1,245,766 | (1,245,766) |

(*) 당사는 KONEX시장 상장 주식으로 보유하고 있습니다.

③ 이자율 위험

이자율위험은 미래의 시장이자율 변동에 따라 예금에서 발생하는 이자수익이 변동될위험으로서 이는 주로 변동금리부 조건의 예금에서 발생하고 있습니다. 당사의 이자율위험관리의 목표는 이자율변동으로 인한 불확실성의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

(2) 신용 위험

신용 위험은 계약 상대방이 계약상의 의무를 불이행하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 당사는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을채택하고 있습니다.

당기말 현재 당사의 신용위험에 노출된 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내는 경우에 해당하여 공시에서 제외하고 있습니다.

(3) 유동성 위험

유동성 위험이란 당사가 자금의 조달 및 운용 기간의 불일치 또는 예기치 않은 자금의 유출 등으로 자금 부족 사태가 발생하여 지급불능 상태에 직면하거나, 자금의 부족을 해소하기 위한 고금리 차입부채의 조달 또는 보유 자산의 불리한 매각 등으로 손실을 입을 수 있는 위험을 의미합니다. 당사는 유동성 위험과 관련하여 모든 금융자산, 부채의 만기분석을 3개월 이하, 12개월 이하, 1년 초과와 같이 3구간으로 나누어 공시합니다..

당사는 유동성 위험을 주간, 월간, 연간 자금수지 계획 수립, 자금조달 운용 계획 수립, 자금 지출 통제, 유동성 리스크 한도 준수, 유동성 위기 상황 분석, 모니터링 업무측정방법 개발 및 적정성 검토 등의 업무를 수행하고 있습니다.

당분기말 및 전기말 현재 금융부채의 만기구조는 다음과 같습니다. 금액은 이자지급액을 포함한 금액입니다.

(당분기말)

| (단위: 천원) |

| 구분 | 3개월 이하 | 12개월 이하 | 1년 초과 | 합계 |

|---|---|---|---|---|

| 매입채무 | 2,949,546 | 128,083 | - | 3,077,629 |

| 미지급금 | 27,246,335 | 49,208 | - | 27,295,543 |

| 미지급비용(*) | 188,544 | - | - | 188,544 |

| 리스부채 | 115,227 | 345,681 | 393,014 | 853,922 |

| 기타금융부채 | - | - | 10,000 | 10,000 |

| 합계 | 30,499,652 | 522,972 | 403,014 | 31,425,638 |

(*) 연차수당, 장기종업원급여는 제외하였습니다.

(전기말)

| (단위: 천원) |

| 구분 | 3개월 이하 | 12개월 이하 | 1년 초과 | 합계 |

|---|---|---|---|---|

| 매입채무 | 2,880,064 | 128,083 | - | 3,008,147 |

| 미지급금 | 3,682,399 | 116 | - | 3,682,515 |

| 미지급비용(*) | 109,857 | 304,582 | - | 414,439 |

| 리스부채 | 92,828 | 256,283 | 379,783 | 728,894 |

| 기타금융부채 | - | - | 10,000 | 10,000 |

| 합계 | 6,765,148 | 689,064 | 389,783 | 7,843,995 |

(*) 연차수당, 장기종업원급여는 제외하였습니다.

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 사항이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 당사의 자금조달 계획, 약정 준수, 당사 내부의 목표 재무비율 등을 고려하고 있습니다.

(4) 자본 위험

당사의 자본관리 목적은 건전한 자본구조를 유지하는 데 있습니다. 당사는 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며, 총부채 및 총자본은 재무제표의 공시된 금액으로 계산합니다.

당분기말 및 전기말 현재 당사의 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말(2024년 1분기) | 전기말(2023년) |

|---|---|---|

| 총부채 | 43,018,949 | 27,256,040 |

| 총자본 | 294,993,478 | 293,290,668 |

| 부채비율 | 14.58% | 9.29% |

나. 파생상품 및 풋백옵션 등 거래 현황

- 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약 등

- 해당사항 없습니다.

나. 연구개발 활동

(1) 연구개발 담당 조직

당사의 연구개발 담당 조직은 연구소와 본부별 산하 팀으로 구성되어 있으며, 원천기술 개발, 신제품 및 신규 사업 과제 연구개발에 대한 설계, 계획, 수행, 평가, 검토 등의 연구를 진행하고 있습니다. 연구개발 담당 조직에서 설계 및 개발을 주도하며, 필요에 따라 각 단계별로 생산기술부 및 품질부서와 교차 조직을 구성하여 효율적인 제품 개발을 위해 기술 검토와 검증을 함께 진행하고 있습니다. 또한 개발이 완료된 기술은 관련 부서에 설계이관 및 기술이전되어 제품 양산이 진행되며, 최종 품질관리부서 및 외부기관에서의 공정평가 및 신뢰성 검증을 진행하고 있습니다.

당사의 연구개발 수행 조직은 다음과 같습니다.

| [연구소 및 사업부 구성] |

|

|

연구조직 조직도 |

작성기준일 현재 당사의 연구개발 인력은 박사급 9명, 석사급 41명 등 총 93명이며, 그 현황은 다음과 같습니다.

| [연구인력 현황] |

| 구분 | 인원 | |||

|---|---|---|---|---|

| 박사 | 석사 | 학사 | 합계 | |

| CTO | 1 | 1 | ||

| 생화학사업본부 | 1 | 1 | ||

| 생화학미터개발부 | 1 | 1 | ||

| 개발팀 | 5 | 5 | ||

| 생화학생산기술부 | 1 | 3 | 4 | |

| BGM센서1팀 | 2 | 5 | 7 | |

| BGM센서2팀 | 4 | 3 | 7 | |

| 면역사업본부 | 1 | 1 | ||

| 면역진단부 | 1 | 1 | 2 | |

| 면역진단개발1팀 | 3 | 3 | 6 | |

| 면역진단개발2팀 | 1 | 5 | 6 | |

| 면역생산기술팀 | 1 | 3 | 4 | |

| 분자진단사업본부 | 1 | 1 | ||

| 분자진단1부 | 4 | 1 | 5 | |

| 분자진단2부 | 1 | 5 | 6 | |

| 연구소 | 1 | 1 | ||

| 생화학센서개발실 | 1 | 1 | ||

| 분자센서부 | 2 | 2 | 4 | |

| 센서소자부 | 1 | 1 | ||

| 생화학센서1팀 | 1 | 1 | 2 | 4 |

| 생화학센서2팀 | 5 | 1 | 6 | |

| 생화학센서3팀 | 1 | 1 | ||

| 기기개발실 | 1 | 1 | ||

| SW개발부 | 1 | 1 | 3 | 5 |

| HW개발부 | 1 | 4 | 5 | |

| 기구개발부 | 4 | 4 | ||

| 연구지원부 | 1 | 2 | 3 | |

| 계 | 9 | 41 | 43 | 93 |

| [오상헬스케어 주요 연구개발 인력 현황] |

|

직위 |

성명 |

담당 업무 |

주요 경력 |

주요 연구 실적 |

|---|---|---|---|---|

| 사장 |

강철훈 |

CTO,연구소장(겸) |

('80.03~'84.02) 서울대학교 화학과 ('84.03~'86.02) 서울대학교대학원 유기화학석사 ('87.04~'90.01) 한국화학연구원 ('90.01~'95.06) USA IOWA State University 생화학 박사 ('95.07~'96.12) USA IOWA State University 연구원 ('97.01~'98.09) Purdue University 연구원 ('98.10~'23.08) 경희대 동서의학대학원 교수 ('17.08~'20.10) 경희대 동서의학대학원 원장 ('21.03~현재) 핸디소프트 기타비상무이사 ('23.09~현재) 오상헬스케어 CTO, 연구소장(겸) |

*생체물질 분석용 형광탐침 개발 *질병 관련 살아있는 세포 이미징 연구 *단백질 정량 등 정밀진단 기술 개발 *단백질체(Proteomics) 기반의 뇌질환 발병 및 진행을 예측할 수 있는 조직 및 혈액 마커 발굴 *보건복지부, 산자부, 과기부의 다수 국책과제 연구책임자 및 연구 개발 관리 |

|

전무 |

박미숙 |

생화학사업 |

('97.2) 전북대학교 분자생물학 학사 ('22.2) KAIST 전북대학교 분자생물학 석사 ('00.2~'09.12) 올메디쿠스 부장 ('10.3~'16.8) 녹십자엠에스 부장 ('17.02~'22.12) 미코바이오메드 이사 ('23.01~현재) 오상헬스케어 생화학사업 본부장 |

*생화학진단, 면역진단 제품 기획 및 개발 *체외진단용 센서 및 혈당 사업 관련 제품 기획 및 개발 |

|

부장 |

이형종 |

혈당측정기 및 |

('95.02) 가톨릭대학교 컴퓨터공학 학사 ('02.09~'05.11) 네비텔레콤 연구원 ('05.12~'06.07) 넥스엠텔 ('08.05~'10.08) 엠페이지 ('10.08~'16.03) 오상헬스케어 ('16.03~'18.05) 환인제약 ('18.06~현재) 오상헬스케어 BGM미터 개발 부서장 |

*혈당측정기 FW 설계 및 개발 *혈당측정기 관련 FW 인허가 관리 업무 수행 중 |

|

차장 |

김현식 |

혈당측정 시스템 |

('08.03) 전남대학교 화학공학 학사 ('08.6~'09.1) 광주 수질연구소 연구원 ('09.2~'14.6) 녹십자 메디스 주임연구원 ('14.7~'18.6) 베스티드 선임연구원 ('18.7~현재) 오상헬스케어 BGM센서1팀 팀장 |

*골드스퍼터 및 카본 전극 기반 혈당, 헤모글로빈 측정 시스템 개발 *전기 화학 기반 혈당 측정 시스템 컨설팅 *Boronate Affinity 광학 측정 기반 당화혈색소 측정기 개발 *생체 측정물 농도 측정 알고리즘 설계 *국책과제 수행 |

| 부장 |

임한진 |

기구설계 |

('04.2) 서울과학기술대학교 금형설계학과 학사 ('04.2~'05.9) 이노스트림 주임연구원 ('06.9~'09.7) 엘엔에이솔루션 선임연구원 ('10.10~'13.7) 팅크웨어 책임연구원 ('13.8~현재) 오상헬스케어 기구개발부 부서장 |

*진단기기 기구 설계 및 개발(BGM, HbA1c, Cholesterol) *HbA1c 카트리지 기구 설계 및 개발 *CGMS 미터기 기구 설계 및 시제품 개발 *다수의 국책과제 미터기 기구 설계 및 시제품 개발 |

|

차장 |

이인재 |

면역진단 반제품 제조 관리 |

('12.2) 단국대학교 농학대학 식물생명공학과 학사 ('12.4~'13.4) 미듬영농조합법인 품질관리 팀원 ('13.4~'15.10) 바이오포커스 부설연구소 주임연구원 ('15.10~현재) 오상헬스케어 면역생산기술팀 팀장 |

*바이오포커스 신속 진단키트 제품 개발 *인플루엔자 제품 개발 *면역진단 제품군 하우징 특허 |

|

부장 |

김사직 |

면역진단 개발 |

('13.2) 대구한의대학교 제약공학과 학사 ('15.2) 경희대학교 대학원 나노의약생명과학과 석사 ('15.3~'17.2) ㈜래피젠 연구부 선임연구원 ('17.3~현재) 오상헬스케어 면역진단 개발1팀장 |

*GeneFinder COVID-19 Ag 제품개발 *GeneFinder COVID-19 IgG/IgM 제품 개발 *GeneFinder Dengue NS1 Ag 제품 개발 *GeneFinder Dengue IgG/IgM 제품 개발 |

|

과장 |

권정혁 |

면역진단 개발 |

('13.2) 고려대학교 화공생명공학과 학사 ('16.2) 고려대학교 대학원 화공생명공학과 석사 ('20.8) 고려대학교 대학원 화공생명공학과 박사 ('20.9~'20.12) 고려대학교 융합화공생명시스템 연구소 ('21.11~현재) ㈜APR corp. 기관생명윤리위원회 위원 ('21.1~현재) ㈜오상헬스케어 면역진단 개발2팀장 |

*고감도 형광체 기반 면역센서 연구 개발 *유전자 재조합 단백질에 대한 DNA work, 배양, 정제, 성능 분석 *고감도 유전자 재조합 단백질 나노 입자 기반 바이러스성 감염병 *유전자 재조합 단백질 나노입자 기반 자가신호증폭 면역 진단 신 *다수의 국책과제 수행 |

|

부장 |

심동휘 |

면역진단 사업개발 총괄 |

('03.2) 경희대학교 생명과학부 학사 ('08.8) 연세대학교 대학원 의과학과 석사 ('09.6~'12.6) 디지탈지노믹스 연구소 연구1부 주임연구원 ('12.6~'16.10) 바이오액츠 바이오사업부 제품개발팀 팀장 ('16.10~'17.7) 알피니언메디칼시스템 AD사업부 진단개발팀 ('17.7~현재) 오상헬스케어 면역사업 본부장 |

*고감도 형광체 기반 면역센서 연구 개발 *감염병 항원 및 항체 면역진단 연구 개발 *전기 화학 기반 면역진단 연구개발 *전기 화학 기반 분자진단 연구개발 *다수의 국책과제 수행 |

| 부장 |

송상수 |

HbA1c 카트리지 연구개발 |

('03.2) 서울산업대학교 정밀화학과 학사 ('09.8) 서울시립대산업대학원 화학공학과 석사 ('05.12~'10.6) 케어젠 펩타이드팀 팀장 ('11.8~현재) 오상헬스케어 센서생산기술 부서장 |

*HbA1c 제품군 성능 개선 *HbA1c 제품군 양산 안정화 *CLOVER A1c Plus 개발 *Clover A1c Expert 카트리지 및 시약 개발 *HemoCue HbA1c 시리즈 카트리지 및 시약 개발 |

|

부장 |

고웅열 |

유전체 분석 제품군 연구개발 |

('06.2) 강릉원주대학교 생물학과 학사 ('08.2) 강릉대학교 대학원 유전학 석사 ('15.2~현재) 오상헬스케어 분자진단1부 부서장 |

*HLA Typing 제품 개발 *각종 유전자 검사 제품 개발 *특허 출원(1건) |

|

부장 |

차고운 |

감염성 제품군 |

('08.2) 단국대학교 미생물 학사 ('10.8) 단국대학교 대학원 미생물 석사 ('10.1~'17.2) 질병관리본부 신경계바이러스 연구원 ('16.11~'17.2) 바디텍메드 중앙연구소 연구원 ('17.4~'21.8) 오상헬스케어 분자진단2팀 팀장 ('21.8~'21.12) 질병관리본부 신종병원체분석과 ('21.1~현재) 오상헬스케어 분자진단2부 부서장 |

*감염병 관련 제품 개발 및 개선 진행 *LAMP 관련 제품 개발 진행 *국책용역과제 수행 *특허 출원(1건) |

|

이사 |

김주형 |

분자진단 사업개발 총괄 |

('05.2) 고려대학교 식품생명공학 학사 ('07.2) 고려대학교 대학원 식품생명공학 석사 ('08.12~'9.12) 한국 기술 산업 ('09.12~'13.10) 영동제약 ('13.10~현재) 오상헬스케어 분자진단사업 본부장 |

*Aptamer 기반 간암 예측 시약 개발 참여 *HPV Genotyping Kit 개발 및 개선 *각종 감염병 관련 제품 개발 진행 *특허 3건 등록(1건) 및 출원(2건) |

|

부장 |

조현규 |

생화학센서 개발 |

('07.2) 고려대학교 생명정보공학 학사 ('09.2) 고려대학교 대학원 바이오마이크로시스템기술 석사 ('09.06~'12.6) 메디안디노스틱 중앙연구소 나노융합팀 팀장 ('13.3~'21.10) 아이센스 진단연구소 A1Care센서팀 팀장 ('21.11~현재) 오상헬스케어 연구소 생화학센서 개발 실장 |

*대사 질환 체외진단 POC 플랫폼 개발 |

| 과장 |

기한길 |

생화학 센서 |

('14.02) 광주과학기술원 대학교 화학 학사 ('14.03~'16.08) 광주과학기술원 대학원 신소재공학 석사 ('16.09~'21.02) 광주과학기술원 대학원 화학 박사 ('21.01~현재) 오상헬스케어 연구소 생화학센서1팀장 |

*Lipid 신규 제품 개발 |

| 과장 |

고성민 |

생화학 센서 |

('14.02) University of Oregon 화학 학사 ('14.03~'16.08) University of Oregon 대학원 화학 석사 ('21.02~현재) 오상헬스케어 연구소 생화학센서2팀장 |

*HbA1c 신규 제품 개발 및 인허가 업무 |

|

부장 |

주태진 |

기기 개발 |

('01.2) 한양대학교 학사 ('01.6~'07.2) LG전자 대리 ('07.2~'14.10) 아이디스 홀딩스 차장 ('14.10~'22.10) 아이센스 부장 ('21.11~현재) 오상헬스케어 연구소 기기 개발 실장 |

*병원용 혈당기 개발 *면역분석기 장비 개발 |

|

차장 |

신정섭 |

SW/연구개발 |

('07.2) 단국대학교 학사 ('07.4~'16.4) 오상헬스케어 과장 ('16.4~'22.4) GC녹십자MS 차장 ('22.4~현재) 오상헬스케어 연구소 SW개발부 부서장 |

*HbA1c 제품군 품질 유지 및 개선, 인허가 갱신 및 임상 *현장형 분자장비 시스템 개발(SW) |

(2) 연구개발 내용

당사는 체외진단 의료기기의 연구개발을 전문으로 하고 있습니다. 당사가 연구개발 중인 체외진단 의료기기 분야는 크게 생화학진단, 면역진단 및 분자진단으로 구분되어 있습니다.

| 구분 | 제품 | 내용 |

|---|---|---|

| 생화학진단 | 개인용 혈당측정기기 (BGM: GluNEO, Element, HealthPro 등) |

*혈당기기 및 측정 센서 개발 |

| 당화혈색소 측정기기 (HbA1c Monitoring) |

*기기 및 측정 센서 개발 | |

| 콜레스테롤 측정기기 (Cholesterol Monitoring) |

*기기 및 측정 센서 개발(TG, HDL, LDL 등) | |

| 간질환 측정기기 (Liverpanel Pioneer) |

*간질환 측정기기 및 측정 센서 개발(AST/ALT 등) | |

| U-헬스케어 기기 (U-Healthcare) |

*POCT 데이터 모바일 데이터관리 - 스마트헬스케어 - Bluetooth, NFC, WiFi - 관련 App 및 솔루션 |

|

| 면역진단 | 면역진단 (Immunoassay: SelexOn) |

*면역진단기기 및 측정 센서 개발 - 항원-항체반응을 이용한 심장질환, 암, 호르몬, 감염병 마커 약 30종 - 코로나19 신속진단 제품 개발 |

| 분자진단 | 분자진단 (Molecular Diaqnostic: GeneFinder) |

*분자진단기기 및 시약 개발 - 실시간 핵산증폭기술(Realtime PCR)을 이용한 감염성 질환 및 조직적합성항원(HLA) 검사시약 개발 - 실시간 DNA증폭기술(PCR)을 이용한 감염병(결 핵, 간염, 성병, 자궁경부암, 코로나19 등) 및 조 직적합성항원(HLA) 검사시약 개발 |

(3) 연구개발비용

| (단위: 천원) |

| 과목 | 2024년 1분기 (제29기) |

2023년 (제28기) |

2022년 (제27기) |

비고 | |

|---|---|---|---|---|---|

| 원재료비 | 504,751 | 2,142,139 | 1,798,095 | - | |

| 인건비 | 1,483,839 | 6,387,809 | 5,282,539 | - | |

| 감가상각비 | 204,463 | 522,473 | 437,299 | - | |

| 위탁용역비 | 1,221,860 | 5,225,761 | 2,241,794 | - | |

| 기타 | 904,855 | 3,297,141 | 2,852,629 | - | |

| 연구개발비용 계 | 4,319,768 | 17,575,323 | 12,612,356 | - | |

| (국고보조금) | - | (937,387) | (505,459) | - | |

| 회계처리 | 판매비와 관리비 | 4,319,768 | 16,637,936 | 12,106,897 | - |

| 제조경비 | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

20.88% | 4.94% | 6.50% | - | |

| (주1) | 매출액 대비 연구개발비 비율은 정부보조금(국고보조금) 차감 전의 연구개발비용 지출총액을 기준으로 산정하였습니다. |

(4) 연구개발 실적

| 구분 | 제품 | 개발 실적 |

|---|---|---|

| 생화학진단 | 혈당측정기기 (BGM: Blood Glucose Monitoring) |

*혈당측정기기 및 측정 센서 (GOX 및 GDH 효소 타입) |

| 당화혈색소 측정기기 (HbA1c Monitoring) |

*당화혈색소 측정기기 및 측정 센서 | |

| 콜레스테롤 측정기기 (Cholesterol Monitoring) |

*TC, TG, HDL 측정기기 및 측정 센서 | |

| 간질환 측정기기 | *기기 및 측정 센서 개발 | |

| U-헬스케어 기기 (U-Healthcare) |

*HealthGate *Bluetooth 혈당측정기 개발 *mHealthGate App |

|

| 면역진단 | 면역진단 (Immunoassay: SelexOn) |

*기기 및 측정 센서 개발 - 급성심근경색 및 염증질환 - 암 및 호르몬 질환 - 전염병, 전립선암 진단키트 등 - 인플루엔자/A&B 진단키트 - 코로나19 신속진단키트 |

| 분자진단 | 분자진단 (Molecular Diaqnostic: GeneFinder) |

*기기 및 시약 개발 - 감염성 질환: 인플루엔자, 자궁경부암 바 이러스 등 개발 - 조직적합성항원: 질병 관련, 약물 유전체 관련 제품의 개발 - 코로나19 진단시약 개발 및 판매 - 조직적합성항원 검사시약(HLA-ABCRDB 1DQDP) 개발 |

7. 기타 참고사항

가. 상표관리

당사는 주력 제품의 상표를 보호하기 위하여 국내외에 상표 등록을 하고 있으며, 현재까지 출원/등록된 상표명은 "Glucolab", "LipidPro", "SelexOn", "Pioneer", "CLOVER A1c", "Oh'Care" 등 총 77건 이며, 등록된 건수는 172건입니다.

나. 지적재산권 보유현황

(1) 국내 특허

| (단위: 백만원) |

| 관련 제품 | 보유 건수 |

제목 | 투입 인력 |

투입 기간 |

당기 매출 기여 |

기대 효과 | 상용화 여부 |

|---|---|---|---|---|---|---|---|

| 혈당측정기 | 14 | 혈당측정 센서 및 그 센서를 이용한 측정 방법 외 | 2 | 평균 2년 |

1,374 | 기술보호 신규업체견제 |

상용화 완료 |

| HbA1c측정기 | 8 | 당화혈색소 측정장치 및 측정 방법 외 | 2 | 평균 2년 |

366 | 기술보호 신규업체견제 |

상용화 완료 |

| 유헬스 | 1 | 생체정보 측정장치 및 데이터 통신 방법 | 3 | 평균 3년 |

- | 기술보호 신규업체견제 |

상용화 진행 중 |

| 면역진단기기 | 16 | 면역 크로마토그래피 분석에서의 신호 증폭 방법 및 이를 이용한 면역 크로마토그래피 키트 외 |

2 | 평균 3년 |

475 | 기술보호 신규업체견제 |

상용화 완료 |

| 콜레스테롤 측정기 | 9 | 콜레스테롤 측정 스트립 및 이를 이용한 콜레스테롤 검출 | 2 | 평균 3년 |

50 | 기술보호 신규업체견제 |

상용화 완료 |

| 분자진단 | 6 | 스피드 멀티 플렉스 PCR법을 이용한 HLA 대립 유전자 검사 방 및 검사키트 외 |

5 | - | 144 | 기술보호 신규업체견제 |

상용화 완료 |

| 기타 | 6 | 정제 자동 디스펜싱 장치 외 | 2 | - | - | 기술보호 신규업체견제 |

- |

| 계 | 60 | - | - | - | 2,409 | - | - |

(2) 해외특허

| (단위: 백만원) |

| 관련 제품 | 보유 건수 |

제목 | 투입 인력 |

투입 기간 |

당기 매출 기여 |

기대 효과 | 상용화 여부 |

|---|---|---|---|---|---|---|---|

| 혈당측정기 | 18 | GLUCOSE STRIP SENSOR AND GLUCOSE MEASUREMENT METHOD USING THE GLUCOSE 외 | 2 | 평균 3년 |

13,072 | 기술보호 신규업체견제 |

상용화 완료 |

| HbA1c 측정기 | 17 | Reagent vessel 외 | 2 | 평균 3년 |

2,673 | 기술보호 신규업체견제 |

상용화 완료 |

| 헬스케어 | 1 | INFORMATION MEASURING APPARATUS AND DATA COMMUNICATION METHOD IN THE BIOMETRIC INFORMATION MEASURING APPARATUS | 2 | 평균 3년 |

- | 기술보호 신규업체견제 |

상용화 실패 |

| 면역진단기기 | 9 | METHOD FOR AMPLIFICATION OF SIGNAL IN LATERAL FLOW ASSAY BY REACTION OF GOLD ION AND LATERAL FLOW ASSAY KIT USING THE METHOD 외 | 5 | 평균 3년 |

483 | 기술보호 신규업체견제 |

상용화 완료 |

| 콜레스테롤 측정기 |

20 | DEVICE FOR COLLECTING BODY FLUID 외 | 2 | 평균 3년 |

371 | 기술보호 신규업체견제 |

상용화 완료 |

| 기타 | 2 | SELF DIAGNOSIS APPARATUS FOR HEALTH TESTER AND METHOD THEREOF | - | - | - | 기술보호 신규업체견제 |

- |

| 계 | 67 | - | - | - | 16,599 | - | - |

다. 각 사업부문의 시장 여건 및 영업의 개황

(1) 산업의 특성 및 경기변동과의 연관성, 계절적 요인 및 제품의 라이프사이클

체외진단 제품은 주기적으로 발생하는 감염성 질환 진단 제품, 지속적인 진단 수요가있는 제품, 높은 정확도를 확보하고 있는 제품들의 경우, 라이프사이클이 보다 긴 특징을 보이고 있으며, 정확도 및 진단 편의성을 확보하는 등의 영향으로 체외진단 제품의 라이프사이클은 장기화되고 있는 추세입니다.

일반적으로 경기변동이나 계절적 영향을 받지 않지만, 일부 특정 시기에 급격히 발생하는 인플루엔자와 같은 수요나 모기 매개질환에 대한 계절적 수요는 있을 수 있습니다. 세계적인 고령화 추세, 건강에 대한 관심 고조 및 웰빙에 대한 사회적 분위기 확산, 주요 국가들의 보건의료 정책 등으로 인한 의료서비스 수요 증가, 감염성 질환을 포함한 질병의 증가, 치료에서 예방 및 진단으로의 의료 트렌드 변화 등 요인들로 인하여 향후 지속적으로 시장 성장 및 기술 발전이 될 것으로 예상됩니다.

최근 신종 질병의 출현, 감염 질병의 유행과 인구고령화로 조기진단의 중요성이 커지면서 의료 패러다임이 치료에서 진단과 예방으로 전환되고 있으며, 질환의 조기진단이나 예후, 치료 후 사후관리 등이 중요해지고 있습니다. 또한 전 세계적으로 진단 분석 기술이 발달하고 의료 빅데이터를 중심으로 디지털 헬스케어가 활발하게 진행되면서 이러한 패러다임의 변화는 가속화되고 있습니다. 이러한 패러다임의 변화 속에서 체외진단 제품에 대한 수요는 지속적으로 증가하고 있으며, 전체 의료 시장 내 비중이 확대되고 있습니다. 또한 시장 조사기관인 Markets and markets는 체외진단 시장 성장과 관련하여 노인 인구 증가, 만성 질환, 호흡기 감염 확산, 인체 면역 결핍증 및 성병 등의 확산을 시장의 안정적인 주요 성장 요인으로 분석하고 있습니다.

(가) 생화학진단

① 개인용 혈당측정기

당뇨병이란 우리 몸에서 에너지로 사용되어야 하는 포도당이 소변으로 빠져 나온다 하여 이름이 붙여진 병으로, 혈액 속의 포도당 수치가 정상인보다 높은 상태를 말합니다. 음식을 섭취하면 위장관에서 소화된 후 포도당으로 바뀌어 혈액 속으로 흡수됩니다. 혈액 속에 들어간 포도당을 혈당이라고 하며, 혈당은 세포로 이동되어 우리가 활동하는데 필요한 에너지로 쓰이게 됩니다. 당뇨병은 인슐린이 정상적으로 분비되지 않거나, 분비가 되더라도 제 기능을 하지 못하는 상태를 말합니다. 그 결과, 세포로 들어가지 못한 포도당이 혈액 내에 계속 쌓이게 되면서 고혈당을 일으킵니다.

혈당측정기는 당뇨병을 예방하거나 혹은 당뇨병 환자들이 평소에 당뇨를 관리하기 위해 주로 사용되고 있으며, 개인이 스스로 자신의 혈당 수치를 측정할 수 있다는 점에서 당뇨병 환자의 엄격한 혈당 관리를 위해 매우 중요한 기기입니다. 바이오 센서(테스트 스트립)는 혈당을 측정하기 위한 1회용 소모품이지만, 혈당 측정과 관련된 핵심 기술이 적용된 제품입니다.

당뇨에 대해 보험이 적용되는 선진국의 경우에는 당뇨 환자가 하루 5번 정도의 측정을 하고 있고, 보험이 적용되지 않아 개인 비용으로 측정기기 구매를 부담해야 하는 대부분의 개발도상국의 경우에는 하루 1~2회 측정하고 있습니다. 이에 따라 혈당측정기는 다른 체외진단기기에 비하여 측정기당 높은 소모품 소진률을 보이고 있습니다. 따라서 시장 진입 초기에 시장 점유율 확보에 성공하면, 혈당스트립 매출은 안정적으로 증가하는 모습을 보입니다.

위와 같은 특징으로 혈당측정기 시장에서 혈당측정기보다는 매 측정 시마다 소모품으로 사용되는 혈당스트립의 시장규모가 크고 그 성장률도 높은 경향이 있습니다. 실제로 Global Info Research 2020의 자료에 따르면, 혈당측정기 시장 전체에서 측정기 시장 점유율이 13.35%, 스트립 시장 점유율이 86.65%로 혈당스트립의 시장규모가 측정기 시장보다 큰 모습을 보이고 있습니다.

자가혈당측정기 시장은 일반적인 시장의 경기변동에 거의 영향을 받지 않습니다. 이것은 현재 자가혈당측정기 시장의 70% 이상이 유럽과 미국 등 선진국을 중심으로 형성되어 있으며, 이에 따라 시장이 건강에 대한 투자를 아끼지 않는 선진국형 소비 패턴을 따르기 때문으로 판단됩니다. 또한 자가혈당측정기의 경우, 날씨나 계절에 상관없이 일년 내내 사용하는 제품이므로 계절적인 경기변동 요인은 거의 없다고 할 수 있습니다.

자가혈당측정기는 비교적 단순한 구조의 기기로서 잔고장이 없고 수명은 상당히 긴 편이며, 보통 1만회 이상의 사용에도 기계에 하자가 없도록 제작됩니다. 이에 따라 제품의 수명이 다하여 교체하기 보다는 성능이 향상된 신제품의 출시에 맞춰 새로운 제품을 구입하려는 소비 심리가 지배적입니다.

반면, 소모품인 혈당스트립의 경우에는 24개월의 유효기간을 보장하지만, 보험 적용이 용이한 대부분의 선진국 소비자들은 적어도 한 달에 2박스(한 박스당 50개입)씩 소비하고 있고, 보험 적용이 어려워 개인 비용으로 구매를 부담하는 개발도상국 소비자들은 한 박스를 길게는 2개월 정도 사용하고 있습니다. 이처럼 소비자들의 제품 소비 주기는 국가별, 교육 수준, 그리고 생활 수준별로 차별화되어 있습니다. 향후에는 1형 당뇨 환자에 적합한 연속혈당측정기(CGM)의 확대가 웨어러블 디바이스 기술의 발달과 함께 지속적으로 진행될 것으로 판단됩니다.

② POC 당화혈색소(HbA1c) 측정기

혈액 속의 적혈구에는 혈색소(헤모글로빈)라는 중요한 단백질이 포함되어 있습니다. 혈중 포도당은 혈색소의 일부와 결합을 하는데, 이렇게 혈색소에 포도당이 결합된 형태를 당화혈색소(HbA1c)라고 부릅니다. 당화혈색소는 혈당이 높은 정도와 적혈구가 포도당에 노출된 기간에 비례하여 증가하며, 지난 2~3개월 동안의 혈당 조절 상태를알려주는 지표로 작용합니다. 평균적으로 2~3개월 기간을 대상으로 하는 이유는 적혈구 수명이 2~3개월이기 때문입니다.

휴대용 혈당측정기는 측정 시점의 혈당수치를 나타내지만, HbA1c 측정기는 최근 3개월 간의 평균적인 혈당값을 나타내므로 정확한 데이터가 산출됩니다. 또한 3개월에 한 번 측정하기 때문에 자주 측정해야 하는 번거로움이 해소될 수 있어, 당뇨병 확진 판단의 근거로 자주 사용됩니다.

POC HbA1c 시장은 일반적인 시장의 경기변동에 거의 영향을 받지 않습니다. 다만, 병원 및 의원에서 사용되는 장비이기 때문에 코로나19 팬데믹의 특수한 상황에서 병원 외래 진료 방문자 수가 급격히 감소하면서 검사 자체가 이루어지지 않아 일시적으로 판매가 감소한 것으로 나타나고 있습니다.

POC HbA1c 측정기는 2만회 정도(수명이 제일 짧은 부품 순환 팬 기준)까지 사용 가능하지만, 대략 4~5년 정도 사용하면 사용 환경에 따라 노후화가 급격히 진행되는 부품에서 고장이 발생하는 빈도가 높아집니다. 이 때는 비용 측면에서 수리보다는 신규 기기로 무상 또는 할인된 가격(50% 인하)으로 교체를 하는게 일반적입니다. 소모품인 테스트 카트리지(바이오센서)의 경우에는 유효기간이 18개월로 소비처 납품 후를 기준으로 한 박스(테스크 카트리지 10개입)당 평균 소모기간은 6개월입니다. 한편, 현재로서는 POC HbA1c 측정기를 대체할 만한 경쟁 제품은 없는 상태입니다.

③ 콜레스테롤/간질환 측정기

콜레스테롤이란 스테로이드 화합물의 일종이며, 동물 세포의 세포막을 구성하는 기본 물질입니다. 인체의 기능을 정상으로 유지하고 인체의 세포를 만드는데 필수적인 지방질 중 하나입니다.

현대인의 식습관 변화, 운동부족, 수명연장으로 인한 노령화, 비만, 스트레스 등으로 콜레스테롤 수치가 계속 증가하고 있습니다. 이러한 점에서 심혈관 질환의 주요 인자인 콜레스테롤 관리의 중요성이 지속적으로 증가하고 있어 POC 콜레스테롤 측정 시장은 일반적인 시장의 경기 변동에 거의 영향을 받지 않습니다.

당사 POC 측정기는 1만회 정도 사용가능 하고 소모품인 스트립의 경우에는 유효기간이 12개월입니다. 소비처 납품 후 기준으로 한 박스(스트립 10개입)당 소비 기간은대부분 10개월 이내입니다. 한편, 현재로서는 콜레스테롤 측정기를 대체할 만한 경쟁 제품은 없는 상태입니다

(나) 면역진단

면역진단은 특이적으로 결합하는 항원-항체반응(Antigen-antibody reaction)의 원리를 이용하여 각종 질병에 의해 생성된 질병 표지자(항원 또는 항체)를 검출하여 질병을 진단하는 시스템으로, 현재 가장 광범위하게 사용되고 있는 체외진단 방법입니다.

바이오 산업의 발전에 힘입어 꾸준한 성장을 보이고 있으며, 인체 건강에 관련된 제품 및 관련 산업의 특성상 경기흐름과 관계없이 지속적으로 발생하는 의료 수요 및 관련 연구개발 분야 수요에 의해 결정되기 때문에 가계 지출 및 국민 총생산의 변화, 경기 변동 및 계절적 요인의 영향을 크게 받지 않습니다.

신제품 개발에 지속적인 연구비 투자와 일정한 연구기간 및 개발 완료 후 임상 및 인증 절차 등 등이 필요함에 따라 타 산업보다 제품의 라이프사이클이 비교적 긴 편입니다. 특히 감염성 질환 진단키트의 경우는 새로운 변종이 생기면 그것을 잡아 낼 수 있는 새로운 키트가 개발되지만, 주기적으로 발병하는 병원체의 특성상 기존의 키트도 계속적으로 활용되기 때문에 새로운 기술이 시장에 들어올 때까지는 제품의 수명은 지속된다고 볼 수 있습니다.

당사 POCT 면역진단기기는 약 2만회 정도 테스트가 가능합니다. 유효기간은 12개월로, 소비처 납품 후를 기준으로 한 박스(테스트 스트립 20개입)당 소진기간은 보통 6개월 이내입니다. 경쟁 제품으로는 체내진단을 기반으로 둔 검사와 같이 진단방식의 변화를 들 수 있지만, 체내진단은 신체 내부의 해부학적 구조나 기능적 움직임을 보며 진단한다는 점에서 당사의 제품 원리와 차이가 있습니다. 일부 암 질환에서는 체내진단 방식의 대체제가 등장할 수 있으나, 체외진단에 비해 적용할 수 있는 범위가 한정적입니다. 현재로서는 분자진단이 감염병 질환에 있어 일부 면역진단 시장을 대체하고 있지만, 실제로는 대체하기 보다는 기술적으로 상호보완하면서 같이 성장하고 있는 상황입니다.

(다) 분자진단

분자진단은 바이러스나 세균에 감염된 사람의 혈액, 타액 등에서 병원체의 유전자 정보를 담고 있는 DNA, RNA를 추출 및 증폭하여 병원체의 감염 여부를 확인하는 진단기술입니다. 체외진단 검사 중 가장 빠른 속도로 성장하는 분야로 중합 효소 연쇄 반응(PCR, Polymerase Chain Reaction)을 기반으로 인체 유래 검체로부터 내인성 질병 인자(종양인자, 각종 유전적 질환의 인자) 선별 또는 예방을 목적으로 한 검사와 외인성 감염체 세균, 곰팡이 바이러스 등)에 의한 감염 질환을 확인 가능하며, 높은 민감도와 특이도로 잠재적 가치와 시장성이 매우 높습니다.

분자진단 시장은 특성상 경기흐름과 관계없이 지속적으로 발생하는 환자 수, 그리고 그에 따른 진단시약의 수요에 의해 경기변동의 영향을 크게 받지 않는 업종입니다. 또한 가계 지출 및 국민총생산의 변화, 경기변동의 영향은 크지 않다고 할수 있습니다. 당사는 크게 감염성 질환, 유전성 질환을 대상으로 분자진단 제품을 생산하고 있습니다. 대부분의 제품은 경기변동으로 인한 영향이 미미하며, 코로나19 검사 제품과 같은 일부 제품의 경우, 환경적 요인에 따라 변동이 있을 수 있습니다.

(2) 규제 환경

전 세계적으로 최적의 치료를 위한 진단 또는 질병 예방의 필요성과 중요성에 대한 인식이 확산되고 있으며, 의료비용 절감 또는 의료서비스의 효율성 측면에서 진단 분야가 각국의 보건의료 정책의 초점이 되고 있는 상황입니다. 당사의 제품군이 속해있는 체외진단 의료기기의 경우, 의료기기 제조 및 품질관리기준(GMP) 인증을 필수적으로 획득해야 하는 등 다른 산업에 비하여 규제가 심한 편입니다.

미국의 경우, 의료기기 수입 시에 반드시 미국 FDA(식품의약국)의 승인을 받도록 하고 있으며, 유럽의 경우에도 CE인증을 획득한 업체로부터의 수입만을 허가하고 있습니다. 각국은 저마다 자국민의 안전을 지키기 위하여 강력한 규제를 실시하고 있습니다. 또한 당사의 자가혈당기를 제외한 다른 POCT 제품은 미국 FDA 승인과 더불어 CLIA Waiver(CLIA 면제 허가)를 받아야 미국에 판매가 가능하며, 이는 임상을 포함해서 최소 1년 이상이 소요됩니다.

일반적으로 당사에서 신제품 개발이 완료되면 제품 출시 전에 MSDF(한국 식약처) 인증을 획득해 수출 허가를 받고 미국 FDA와 유럽 CE 인증을 받습니다. 이후 별도의 제품 인증 시스템이 있는 국가를 제외하고는 미국 FDA와 유럽 CE 인증으로 각 국가별 제품 등록을 진행합니다.

제품 등록에는 짧게는 한달에서 길게는 1년까지 걸리기 때문에 타 산업과 달리 제품 개발부터 판매까지는 상당히 오랜 시간(약 3년~5년)이 소요된다는 점이 특징입니다.

| [전 세계 각국 주요 의료기기 인증 현황] |

|

국가명 |

인증 명칭 |

|---|---|

|

캐나다 |

Health Canada |

|

브라질 |

ANVISA |

|

러시아 |

GOST |

|

중국 |

CFDA |

|

멕시코 |

NOM |

당사의 전 제품은 의료기기로 분류되어 『의료기기법』에 따라 국내 식약처로부터 품목 허가를 획득하였으며, 위 법에 따라 제조공정과 관련된 부분은 품질관리를 위하여 GMP 인증 등을 획득하였습니다. 아울러 판매 및 유통과 관련된 규제로는 의료기기법의 시행규칙인 보건복지부령 『의료기기 유통 및 판매질서 유지에 관한 규칙』과 『독점규제 및 공정거래에 관한 법률』의 공정거래 및 공정경쟁을 따르도록 규제를 받고 있습니다.

(3) 시장 규모

동사의 주요 사업 영역은 체외진단 의료기기 제조 및 판매이며, 2019년도까지 주요 매출은 생화학진단 분야였습니다. 2020년 코로나19 팬더믹 발발 직후 코로나19 분자진단키트 중심의 분자진단 분야를 시작으로 코로나19 자가진단키트 중심의 면역진단 분야로 사업 영역을 확장하였으며, 이에 코로나19 진단키트 매출이 크게 증가하였습니다. 동사는 코로나19 팬데믹 당시 축적한 경험과 사업 확장세를 바탕으로 생화학진단, 분자진단, 면역진단 등 전방위적인 체외진단 분야에서 관련 매출을 시현하고 있습니다.

의료산업은 특성상 경기흐름과 관계없이 지속적으로 발생하는 환자 수, 그리고 그에 따른 의료품 및 의료기기의 수요에 의하여 경기 변동의 영향을 크게 받지 않는 산업입니다. 대다수의 제품은 경기 변동으로 인한 영향이 미미하며, 인플루엔자, 코로나19 검사 제품과 같은 일부 제품의 경우, 환경적 요인에 따라 변동이 있을 수 있습니다.

코로나19를 제외한 전 세계 진단 시장규모는 2020년 약 797억달러에서 2022년 약 978억달러로 연평균 약 9.1% 증가하였으며, 향후 2027년에는 약 1,163억달러로 연평균 약 4.2% 성장이 예상됩니다. 한편, 전 세계 코로나19 진단 시장규모는 2020년 약 202억달러에서 2022년 약 326억달러로 연평균 약 27.1% 성장하였으나, 향후 2027년에는 약 237억달러로 연평균 약 6.2% 역성장할 것으로 전망됩니다.

코로나19를 통하여 자가진단(신속 항원진단 테스트, 혈당측정기, 콜레스테롤 검사 등)에 대한 일반인들의 인식이 상승한 것과 더불어, 수많은 국가의 정부, 보건복지부 등에서 질병의 관찰, 감시 및 예방에 대한 중요성이 증가하였습니다. 그 결과 코로나19 진단 시장규모가 점차 감소하고 있는 추세인 것과 달리, 전체 진단 시장규모는 더욱 증가할 것으로 전망됩니다.

| [코로나19 및 비코로나19 진단 시장규모 추이 및 전망] | ||

| (단위: 백만USD) | ||

|

||

| 출처: Kalorama Information 2022 |

(가) 혈당측정기

현대인의 식습관 변화와 인구고령화 등의 영향으로 당뇨병 환자수는 2021년 약 5억명에서 2030년 약 6억명 이상으로 현저한 증가 추세를 보이고 있습니다. 이에 따른 글로벌 당뇨 관련 체외진단 시장규모는 2021년 약 172달러에서 2026년 약 283억달러로 연평균 약 3.0% 성장이 예상됩니다. 이 중 혈당측정기가 43.9%로 가장 큰 비중을 차지하고 있으며, 약 76억달러의 시장규모를 형성하고 있습니다.

혈당측정기 시장규모는 2021년 약 76억달러에서 2026년 약 88억달러로 연평균 약 3.0%의 성장이 예상되며, 특히 일회용 혈당스트립의 소비량은 연간 10~15% 가량 증가할 것으로 예상됩니다. 혈당측정기 시장은 고령화로 인한 만성질환 환자 증가라는 가장 기본적인 인구 구조적 변화에 따른 성장도 있겠지만, 의료 의식 개선과 정부 예방 관리 기준 강화에 따른 당뇨 확진 수치 하향 조정 등 치료에서 예방으로의 전 세계적인 의료 패러다임 변화가 시장의 성장동력으로 작용하여 보다 유동적인 성장을 이끌 것으로 전망됩니다.

| [혈당측정기 시장규모 추이 및 전망] |

| (단위: 백만USD, %) |

| 구분 | 2021년 | 2026F | 2021~2026F CAGR |

|---|---|---|---|

| 시장규모 | 7,573 | 8,800 | 3.0% |

| 출처: Kalorama Information 2022 |

| [지역별 혈당측정기 시장 점유율(2021년)] | ||

| (단위: %) | ||

|

||

| 출처: Kalorama Information 2022 |

(나) HbA1c 당화혈색소 측정기

전 세계 HbA1c 당화혈색소 측정기 시장규모는 2022년 약 18억 7,400만달러에서 2027년 약 24억 6,000만달러로 연평균 약 5.6%의 성장이 예상됩니다. 이 중 POC HbA1c 당화혈색소 측정기 시장규모는 전체 POCT 시장의 약 3%를 차지하고 있는 것으로 추정되며, HbA1c는 POCT 분야에서 가장 빠르게 성장 중인 제품입니다.

| [HbA1c 당화혈색소 시장규모 추이 및 전망] |

| (단위: 백만USD, %) |

| 구분 | 2022 | 2027F | 2022~2027F CAGR |

|---|---|---|---|

| HbA1c POC | 653 | 950 | 7.8% |

| HbA1c LAb | 1,221 | 1,510 | 4.3% |

| 합계 | 1,874 | 2,460 | 5.6% |

| 출처: Kalorama Information 2022 |

| [지역별 POC HbA1c 시장 점유율(2021년)] | ||

| (단위: %) | ||

|

||

| 출처: Kalorama Information 2022 |

동사의 POC HbA1c는 보로네이트 친화성(Boronate affinity) 기술을 사용하는 기기로 일반적으로 습식 방식이라고 하며, 건식 방식의 면역분석(Immunoassay) 기술의 제품보다 더 뛰어난 정확도를 가지고 있습니다. 테스트당 가격은 건식 방식 테스트보다 높게 형성되어 있습니다.

대형장비를 이용한 HPLC(High Performance Liquid Chromatography)법과 대형 생화학 분석장비를 이용한 HbA1c 측정기는 현재 병원 및 랩에서 주로 사용(약 80% 이상)되고 있지만, POC 검사법이 간단해지고 품질은 안정화되면서 약국이나 병원이 아닌 장소에서도 사용이 가능하도록 법규를 마련 중인 국가가 늘어나고 있습니다. 전세계 POC HbA1c 측정기 시장규모는 2022년 약 6억 5,300만 달러이며, 연평균 약 7.8% 성장하여 2027년까지 약 9억 5,000만달러에 달할 것으로 전망됩니다. 특히 동사의 Clover A1c와 같은 측정법인 결합 친화도(Affinity binding) 방식을 사용하는 제품군의 성장이 두드러질 것으로 예상되어 시장 확대 기회가 많을 것으로 기대됩니다.

(다) 콜레스테롤

2022년 전 세계 콜레스테롤 측정기 시장규모는 약 4억 4,000만 달러로 추정됩니다. 최근 심혈관계 질병의 원인인 고혈압, 비만, 당뇨 등 만성질환의 증가와 삶의 질 향상으로 인하여 콜레스테롤 관리에 대한 관심이 높아지고 있으며, 콜레스테롤 테스트 시장은 연평균 약 2.6% 이상 성장하여 2028년에는 시장규모가 약 5억 1,000만 달러에 달할 것으로 예상됩니다.

| [전 세계 콜레스테롤 테스트 시장규모 전망] | ||

| (단위: 백만USD, %) | ||

|

||

| 출처: Future Market Insights 2022 |

고령화로 인한 고지혈증, 이상지질혈증, 그리고 당뇨병과 심장 질환 관련 질병이 증가함에 따라 콜레스테롤 측정 시장도 지속적으로 확대되고 있습니다. 특히 정부는 국민들을 대상으로 콜레스테롤 모니터링 프로젝트를 진행하기 위한 목적으로, 제약회사는 약물 섭취 후 고객의 콜레스테롤 변화를 모니터링하기 위한 용도로, 그리고 보험회사 또한 고객 모니터링 서비스에 활용하고 있어 향후 개인 건강관리 시장과 콜레스테롤 시장이 동반 성장할 것으로 예상됩니다.

(라) 면역진단

코로나19 진단을 제외한 전 세계 면역진단 시장규모는 2022년 약 282억달러에서 2027년 약 310억달러로 연평균 약 2.5% 성장할 것으로 예상됩니다.

| [전 세계 면역진단 시장규모 추이 및 전망] | ||

| (단위: 백만USD, %) | ||

|

||

| 출처: Kalorama Information 2022 |

코로나19는 신속 면역진단을 포함한 현장진단 시장의 변화를 이끌었습니다. 코로나19 팬데믹 사태로 인하여 병원으로 밀집되는 인구를 분산시켜 빠른 검사를 가능케 하고, 의료기관에 접근이 쉽지 않은 개발도상국 및 오지에서도 검사가 가능한 POC 테스트 시장이 더욱 성장할 것으로 기대됩니다. 코로나19로 인한 질병과 안전에 대한 관심은 의료 패러다임이 질병을 예방 및 예측, 개인 맞춤형으로 변화하도록 큰 영향을 미쳤습니다.

| [질환별 OTC 자가진단 시장규모 추이 및 전망] |

| (단위: 백만USD, %) |

| 질환 | 2022 | 2027F | CAGR (2022~2027F) |

||

|---|---|---|---|---|---|

| 시장규모 | 점유율 | 시장규모 | 점유율 | ||

| Glucose(Self) | 8,274 | 34% | 8,500 | 29% | 1% |

| Gulucose(Continuous) | 8,240 | 33% | 14,000 | 46% | 11% |

| Pregnancy | 966 | 4% | 1,047 | 3% | 2% |

| Coagulation | 86 | 0% | 92 | 0% | 1% |

| Fecal Occult Blood | 284 | 1% | 408 | 1% | 8% |

| Drugs of Abuse | 48 | 0% | 52 | 0% | 2% |

| H. Pylori | 7 | 0% | 7 | 0% | 0% |

| HIV | 17 | 0% | 28 | 0% | 10% |

| Other Infectious Disease (Inc. Covid-19) |

6,621 | 27% | 6,065 | 20% | -2% |

| Cholesterol | 18 | 0% | 21 | 0% | 3% |

| Urinalysis | 30 | 0% | 34 | 0% | 3% |

| Other (TSH, Allergy, Autoimmune, etc.) |

113 | 1% | 148 | 1% | 6% |

| Total | 24,704 | 100% | 30,402 | 100% | 4% |

| 출처: Kalorama Information 2022 |

특히 2022년 기준 전 세계 신속 면역진단 시장은 코로나19가 81%, 인플루엔자가 10%로 두 질병이 91%를 차지하고 있습니다. 이러한 추세는 한동안 지속될 것으로 예상되며, 코로나19와 인플루엔자를 동시에 검사할 수 있는 키트에 대한 수요가 증가할 것으로 예상되기 때문에 동사는 해당 시장을 주요 목표 시장으로 공략할 계획입니다.

| [전 세계 신속 면역진단 시장 병원체별 점유율] |

| (단위: %) |

| 병원체 | 점유율 |

|---|---|

| 인플루엔자 | 10% |

| HIV | 1% |

| STD | 1% |

| 간염 | 1% |

| 말라리아 | 1% |

| 클로스트리디움 디피실 | 1% |

| 대장균 | 1% |

| 헬리코박터 파일로리 | 1% |

| 코로나19 | 81% |

| 기타 | 2% |

| 출처: Kalorama Information 2022 |

(마) 분자진단

전 세계 분자진단 시장규모는 2022년 약 186억달러에서 2027년 약 169억달러로 연평균 약 10% 역성장할 것으로 전망됩니다. 이는 분자진단 및 면역진단을 포함한 전체 코로나19 진단 시장규모가 2022년 약 325억달러에서 2027년 약 237억달러로 연평균 약 6% 역성장할 것으로 예상되는 점이 반영된 결과입니다.

2000년대까지 생화학진단 및 면역진단이 전체 체외진단 시장에서 약 49%를 차지하였으며, 그 중 분자진단은 약 4%에 불과하였습니다. 그러나, 2022년에는 코로나19 펜데믹 등으로 인해 분자진단 분야는 23%로 점유율이 크게 증가하였습니다. 이러한 점유율 상승은 주로 감염성 질환 분야에서 발생했습니다. 감염성 질환 분야의 경우, 빠른 시간 내에 대량의 검사를 실시하여야 하며, 높은 정확도와 신뢰할 수 있는 결과를 제공해야 하는 특징을 가지고 있습니다. 이에 실시간 중합효소연쇄반응을 활용한 분자진단 검사가 진단의 신속성과 높은 정확성으로 큰 폭의 시장 점유율을 확장한 것으로 볼 수 있습니다.

| [체외진단 분야별 시장 점유율 변화 추이] | ||

| (단위: %) | ||

|

||

| 출처: The Worldwide Market for In Vitro Diagnostic Tests, 15th Edition 2022 |

(4) 경쟁 상황

체외진단 의료기기는 생명과 관련되는 영역이며, 체외진단검사가 의료기관이나 전문검진센터 등에서 이루어지곤 합니다. 이처럼 의료기관에서 분석기기와 진단시약, 진단키트 등의 체외진단 의료기기와 관련하여 높은 기술 및 품질 수준을 요구하기 때문에 오랜 기간 신뢰성을 확보한 진단회사들이 경쟁에서 우위를 점하는 등 유무형의 진입장벽이 존재합니다.

또한 국민의 건강권 보호를 목적으로 각국 정부는 의료기기 판매 전 임상시험, 품목허가, 보험 등재 등의 여러 안전장치를 만들어서 운영하고 있습니다. 체외진단 제품 역시 이와 같은 의료기기 판매 전 인증 절차를 획득한 이후 판매가 가능합니다. 국내 식약처, 미국 FDA와 같은 의료기기 인증 담당기관의 허가를 받아야 하며, 이를 위한 제품의 임상 평가 단계부터 보험 등재까지의 기간은 짧게는 수 개월에서 길게는 2~3년까지 소요됩니다. 이로 인하여 제품 등록 절차 및 소요 기간, 비용 등 역시 신규 진입 업체들에게 진입장벽으로 작용하고 있습니다.

Frost & Sullivan에 따르면, 2020년 기준 Roche, Abbott, Danaher, Thermo Fisher 등 글로벌 체외진단 기업 상위 4개사가 전체 체외진단 시장의 약 44.7%를 차지하고 있는 것으로 나타났습니다. 또한 글로벌 Top 10 체외진단 기업들이 전체 체외진단 시장에서 약 65.2%의 시장 점유율을 차지하고 있습니다. 이처럼 체외진단 시장은 거대 글로벌 기업들의 시장 장악력이 크며 유무형의 진입장벽 또한 상대적으로 높다고 업계는 판단하고 있습니다.

(5) 비교우위

(가) 다양한 제품 라인업을 통한 포트폴리오 확장

당사는 분자진단 제품 및 면역진단 제품과 당화혈색소, 콜레스테롤 등의 생화학진단 제품, 자가혈당측정기 등 다양한 제품 포트폴리오를 확보하고 있으며, 이를 바탕으로만성 질환, 암, 감염성 질환, 심혈관 질환 등 다양한 질환 및 제품에 대하여 사용자가 원하는 방향으로 체외진단 제품을 공급할 수 있는 능력을 보유하고 있습니다.

(나) 우수한 품질 경쟁력

당사는 국내 최초로 당화혈색소 측정기와 콜레스테롤 측정기를 개발하였으며, 혈당측정기 및 코로나19 분자진단 제품도 국내 최초로 미국 FDA 승인을 받은 바 있습니다. 또한 우수한 품질을 관리하기 위한 ISO 13485와 ISO 14001을 보유하고 있으며, 국내 GMP 등의 심사도 통과하였습니다. 이러한 품질 경쟁력으로 제품의 신뢰성이 중요한 체외진단 분야에서 장기간 사업을 영위하고 있습니다.

(다) 글로벌 영업 네트워크 확보 및 높은 수출 비중

당사는 국내 체외진단 시장 대비 매우 큰 규모와 높은 성장성을 나타내고 있는 글로벌 체외진단 시장을 주요 타겟으로 하고 있으며, 대부분의 매출액이 해외에서 발생하고 있습니다. 또한 당사는 지속적인 해외 매출 증대를 위하여 전 세계 100여개의 독점 딜러망을 구축하고 있으며, 독점 영업권을 확보한 딜러는 해당 거점에서 추가적인서브 딜러망을 구축하여 영업을 진행하고 있습니다. 당사는 이와 같은 글로벌 딜러망을 통해 보다 빠르고 효율적으로 전세계 시장 진출이 가능한 특징을 보유하고 있습니다. 아울러 다양한 국내외 전시회 및 학회, 사용자 교육 지원 및 기술서비스 운영 등을 통해 지속적으로 브랜드 인지도 강화 및 사용자 확보에 힘쓰고 있습니다. 코로나19 팬데믹 상황에서 분자/면역진단키트 개발로 당사의 인지도가 많이 향상되었으며, 이를 바탕으로 활발한 영업을 전개하고 있습니다.

(6) 신규 사업 등의 내용 및 전망

(가) 생화학진단

1) 신규 혈당측정기 출시

혈당측정기 시장은 크게 일반 소비자용(OTC)과 전문가용(POC) 시장으로 양분되어 있으며, 동사의 혈당측정기 제품은 대다수가 일반 소비자용으로 판매되고 있습니다. 일반 소비자용 시장 내 동사의 신제품인 GluNEO H는 적혈구 용적률 범위를10~70%범위까지 확장한 제품입니다. 해당 제품은 현재 개발 완료하여 국내 및 유럽 인증 진행중이며, 글로벌 유통망을 가진 주요 파트너사와 출시 논의를 진행 중입니다.

병원과 같은 전문가용 시장에 진입하기 위해서는 적혈구 용적률의 범위를 확장시키고, 병원에서 사용하는 EMR(Electronic Medical Record, 전자의무기록) 시스템과 연동 가능한 유/무선 데이터 전송 기능이 포함되어 있어야 합니다. 동사는 전문가용 혈당측정기 출시를 통하여 기기당 스트립 사용빈도가 높은 전문가용 시장에서의 시장 점유율을 확대해 나갈 계획입니다.

2) CGMS(연속혈당측정기) 개발

기존의 채혈식 혈당측정 방식은 정확하다는 장점이 있으나, 채혈에 수반되는 환자의 통증, 측정의 번거로움, 체내의 연속적인 혈당 변화를 모니터링 하는데 한계가 있어 CGM(Continuous Glucose Monitor, 연속혈당측정기) 시스템 개발이 대두되고 있습니다. 초기 CGM 제품은 기존 혈당측정기 대비 높은 가격과 제품 장착 후 캘리브레이션(Calibration) 과정을 거쳐야 하는 번거로움이 있으며, 측정값에서의 시간 지연이 발생합니다. 동사는 이러한 기존의 한계를 극복하겠다는 의지로 2017년부터 연속혈당측정기 연구를 수행해 왔으며, 2020년 이후부터는 제품의 안정적인 양산과 판매 등을 위해서 관련 업체들과 협력 관계를 꾸준히 확장해 오고 있습니다. 관련 연구 과정에서 정부 지원 사업에도 선정되어 기존 업체와 차별화되고 더 경쟁력 있는 미래 신기술 확보에 집중하고 있습니다. 최근에는 연속혈당측정 기술과 자동화 한 양산 기술을 보유한 미국 벤처기업에 투자를 진행했고, 향후 센서 제조 시스템의 구축, 글로벌 임상, 인허가를 통해 연속혈당측정 시장에서 안정적인 매출을 확보할 것으로 기대하고 있습니다.

3) 당화혈색소측정기의 미국 FDA CLIA Waiver 및 당뇨진단 복합기 개발

POC HbA1c 시장에서 미국 단일 시장은 전 세계 시장의 40~50%를 차지하고 있습니다. POC 제품을 미국에 판매하기 위해서는 미국 FDA 인증 뿐만 아니라, CLIA Waiver를 획득해야 하기 때문에 현재 POC HbA1c 제품 중 Siemens의 DCA, Abbott의Afinion 등 소수의 제품만이 미국 CLIA Waiver 획득 후 미국 시장에서 판매되고 있습니다. 동사는 미국 FDA CLIA Waiver와 유럽 CE IVDR의 품질, 성능 및 사용성 기준들을 목표로 하여 자체 연구기술을 활용한 당화혈색소 측정기 신제품을 개발중이며 미국 CLIA Waiver를 계획하고 있습니다.

동시에 당뇨 관련 멀티 마커(HbA1c, ACR, CRP, GA)들을 측정할 수 있는 당뇨진단 복합기 개발도 진행하고 있습니다.

4) 신규 생화학진단 측정기 개발

콜레스테롤과 간 질환 제품군의 경우, 현재 독립적으로 구분되어 있는 제품 라인을 하나로 통합하고 만성 질환 아이템을 차례로 추가하여 현장진단 검사 플랫폼 방식을 표방한 만성 질환 복합 모니터링 측정 시스템 형태로 개발을 진행 중입니다. 동사에서 개발하고자 하는 신규 만성 질환 복합 모니터링 측정 시스템은 현장진단 검사의 장점을 살려 사용자가 장소에 상관없이 손쉽게 사용 가능한 수많은 질병을 하나의 측정 시스템에서 검사할 수 있도록 개발될 예정이며, 검사실 장비와 동등한 성능을 구현하는 것을 목표로 삼고 있습니다. 구체적으로 콜레스테롤 등을 관리할 수 있는 마커와 만성 신장 질환을 관리할 수 있는 마커, 만성 간 질환을 관리할 수 있는 마커, 당뇨 질환을 관리할 수 있는 마커 등을 순차적으로 적용 및 구현되도록 개발할 예정입니다.

(나) 분자진단

1) 기존 개발 제품에 대한 인허가 확대

과거 분자진단 제품군이 RUO(Research Use Only, 연구용 제품), LDT(Laboratory Developed Test, 검사실 자체 개발 검사)란 명목으로 비허가 제품의 사용이 보편화 되었으나, 최근 국내/외 관련 규정의 강화로 허가 범주에 포함시키려는 움직임이 강해지고 있습니다. 이에 따라 동사 역시 다양한 기개발 제품을 임상적 성능 평가 및 인허가 프로세스를 진행함으로써 기존보다 안전성, 유효성 측면에서 한층 개선된 제품 라인업을 추가하는데 역량을 집중하고 있으며, 이를 통해 향후에는 고정 매출처 확대에 크게 기여할 것으로 기대됩니다.

2) 기존 제품에 대한 기술적 격차 확보

현재 동사의 분자진단 제품군은 시장에서 유사 제품과 치열한 경쟁을 벌이고 있고, 경쟁사 대비 우위를 점하기 위한 기술 격차 확보에 주력하고 있습니다. 과거 코로나19 팬데믹 상황에서의 경험을 통하여 다양한 기회 요소를 찾고, 이에 대한 대응 전략을 차근차근 수립해 가고 있습니다.

코로나19 당시 전 세계으로 분자진단 검사를 위한 핵산 추출 시약류의 공급 물량이 부족했으며, 이에 동사는 핵산 추출 과정이 간소화되거나 생략 가능한 핵산 증폭 시약류 개발 필요성을 느끼고 해당 분야의 연구개발을 진행 중입니다. 또한 코로나19 당시 전 세계 물류 대란으로 인한 분자진단 제품의 유통체인(콜드체인 필수)이 붕괴된 바 있으며, 이에 동사는 상온 유통이 가능한 형태로의 시약 공급이 가능하도록 관련 연구개발을 진행 중입니다. 특히 분자진단 전문 검사 인력의 부족으로 검사 지연 및 검사 결과가 불확실했던 점을 복기하여 비숙련자도 검사 가능한 분자진단 시약 형태로의 연구개발에도 힘쓰고 있습니다.

3) POC-MDX(현장형 분자진단) 개발

분자진단 기술은 핵산을 분석하는 기술로써 감염병 검사 및 내인성 질환을 검사하는데 가장 정확한 진단 기술이지만, 고가의 장비들과 숙련된 전문 인력이 필요하고 결과가 나오기까지 많은 시간이 필요합니다. 이러한 여건 때문에 대형 병원이나 전문 검사소를 제외하고는 검사를 하기가 어렵습니다. 이러한 상황에서 중소형 병원이나 진료소에서 실험 전문 인력 없이 더 정확한 진단을 적시에 내릴 수 있도록 검체의 추출, 증폭 및 결과의 판독까지 현장에서 빠르게 이루어져야 한다는 필요성이 대두되었으며, 이에 동사는 장비의 크기, 검사 속도, 전문 실험 인력이 필요 없는 정도의 사용자 편의성을 최적화한 POC-MDx 장비를 개발 중이며, 이를 위해 최근에관련 기술을 보유하고 있는 미국 벤처기업에 투자하였습니다. 호흡기 감염병, 성매개 감염병 및 약물 저항성 등 분자진단 유전자 표지자들을 하나의 시스템에서 측정할 수 있도록 개발 중이며, 개발이 완료되면 POC-MDx 장비로 향후 미국 등을 포함한 글로벌 시장으로 진출할 계획입니다.

(다) 형광 기술 기반 고감도 면역진단기 개발

동사는 기존의 면역진단기기 SelexOn에서 성능 및 품질이 개선된 2차 모델(형광 입자 기반)인 QFIS를 개발 중입니다. 개발이 완료되면 형광 면역진단기기인 QFIS로 만성질환, Vitamin D, 감염병, 염증, 패혈증 등 분야에서 국내, 유럽, 미국, 중남미 등 글로벌 시장에 진출할 계획입니다. 동사는 혈액 내 바이오마커를 빠르고 정확하게 검출하기 위한 현장진단형 체외진단 플랫폼을 개발하기 위하여 보편적인 형광 기술을 뛰어넘는 고성능의 형광 신소재를 도입하였습니다.

|

(라) 바이오 헬스케어 사업 진출

당사는 1996년 설립 이후 혈당/당화혈색소/콜레스테롤 등 생화학진단 분야에서 면역진단, 분자진단 등 연관 분야로 계속하여 사업을 확장하고 있습니다. 이를 바탕으로 고객의 니즈에 맞는 다양한 체외진단 제품을 공급할 수 있는 능력을 갖추게 되었으며, 코로나19 팬데믹 기간에 높은 실적을 달성하는 원동력이 되었습니다.

코로나19가 엔데믹에 들어선 현재 코로나 이후를 대비하기 위하여 당사는 기존의 체외진단 분야에 더하여 바이오 헬스케어로 사업을 확장하고자 합니다. 이를 위해 '신성장 산업 동력의 발굴과 육성' 및 '기존 사업의 시너지 창출'을 모토로 삼아 2023년 국내 바이오 헬스케어 선도기업인 유한양행과 MOU를 체결하여 상호 협력하기로 하였습니다. 그 첫 시작으로 2023년 유한양행의 수액제 전문 자회사인 와이즈메디에 투자하여 2대주주로 등극하였으며, 와이즈메디 신공장 증설 물량을 시작으로, 기존 해외 영업망을 활용한 의약품 수출 사업까지 확대할 계획입니다.

당사는 작성기준일 현재 투자를 하기에 충분한 현금 유동성을 보유하고 있으며, 영양수액을 시작으로 향후 마이크로바이옴, 기능성 건기식 등 다양한 분야의 투자를 검토하고 있습니다. 이를 통해 안정적인 사업구조를 갖춘 토탈 헬스케어 기업으로 거듭날 예정입니다.

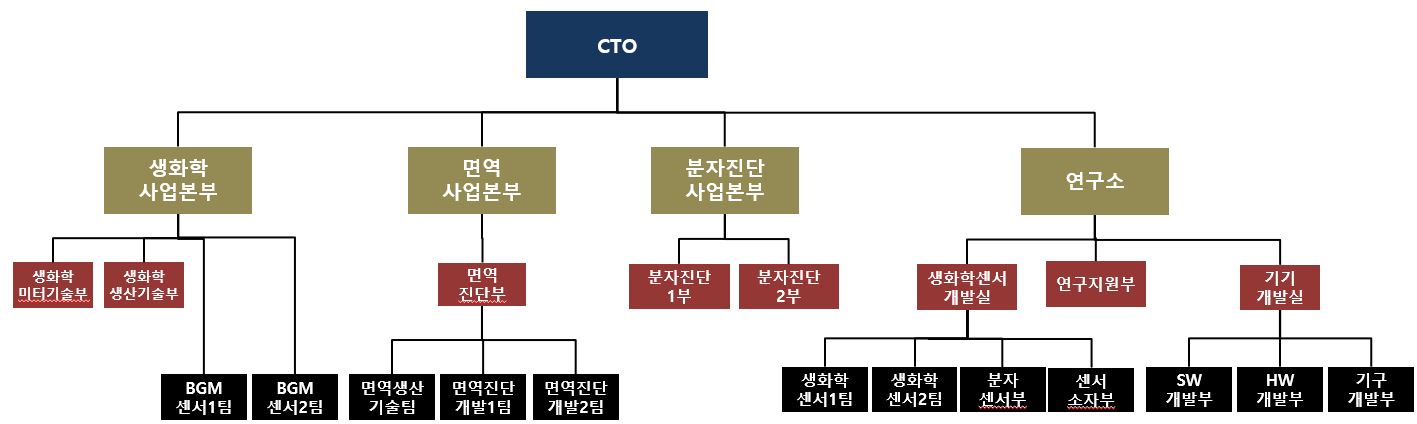

라. 조직도

|

|

조직도 |

III. 재무에 관한 사항

1. 요약재무정보

| 당사의 제28기 재무정보와 비교표시된 제27기, 제26기, 제25기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었으며, 외부감사인의 감사를 받았습니다. |

가. 요약 연결 재무정보

| (단위: 원) |

| 사업연도 |

제 29 기 1분기 |

제 28 기 |

제 27 기 |

|---|---|---|---|

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 감사인(감사의견) | 삼일회계법인 | 삼일회계법인 (적정) |

삼일회계법인 (적정) |

| [유동자산] | 156,819,915,708 | 185,385,994,187 | 158,410,261,385 |

| ·당좌자산 | 138,612,196,718 | 167,404,309,259 | 107,537,498,547 |

| ·재고자산 | 14,157,493,239 | 15,048,110,799 | 42,954,447,114 |

| ·기타유동자산 | 4,050,225,751 | 2,933,574,129 | 7,918,315,724 |

| [비유동자산] | 181,192,510,806 | 135,160,714,379 | 90,773,309,915 |

| ·투자자산 | 29,392,746,034 | 22,696,020,386 | 9,040,427,636 |

| ·유형자산 | 60,256,049,184 | 60,833,788,593 | 47,924,710,341 |

| ·무형자산 | 3,816,845,268 | 1,707,999,077 | 1,760,746,554 |

| ·기타비유동자산 | 87,726,870,320 | 49,922,906,323 | 32,047,425,384 |

| 자산총계 | 338,012,426,514 | 320,546,708,566 | 249,183,571,300 |

| [유동부채] | 42,628,409,314 | 26,878,549,926 | 49,150,508,027 |

| [비유동부채] | 390,539,273 | 377,490,174 | 140,557,072 |

| 부채총계 | 43,018,948,587 | 27,256,040,100 | 49,291,065,099 |

| [지배기업 소유주 지분] | 294,726,760,641 | 293,026,717,581 | 199,855,161,363 |

| ·자본금 | 7,339,424,000 | 6,637,074,000 | 6,587,464,000 |

| ·연결기타불입자본 | 101,032,305,702 | 77,911,329,118 | 75,386,594,901 |

| ·연결이익잉여금 | 184,306,867,218 | 208,475,847,908 | 117,721,028,699 |

| ·연결기타자본구성요소 | 2,048,163,721 | 2,466,555 | 160,073,763 |

| [비지배지분] | 266,717,286 | 263,950,885 | 37,344,838 |

| 자본총계 | 294,993,477,927 | 293,290,668,466 | 199,892,506,201 |

| 구 분 | 2024.01.01 ~ 2024.03.31 |

2023.01.01 ~ 2023.12.31 |

2022.01.01 ~ 2022.12.31 |

| 매출액 | 20,684,239,262 | 355,846,882,565 | 193,893,072,828 |

| 영업이익(손실) | (5,096,829,203) | 142,827,493,353 | 49,300,174,288 |

| 당기순이익(손실) | 1,317,564,477 | 116,664,689,672 | 40,660,749,810 |

| - 지배주주 | 1,325,898,649 | 116,435,775,517 | 40,646,921,172 |

| - 비지배지분 | (8,334,172) | 228,914,155 | 13,828,638 |

| 기본주당이익 | 105 | 9,148 | 3,245 |

| 희석주당순이익 | 104 | 8,921 | 3,168 |

| 연결에 포함된 회사 수(*) | 3 | 3 | 3 |

| (*) | 연결에 포함된 회사 수는 당사를 포함하여 기재하였습니다. |

나. 요약 별도 재무정보

| (단위: 원) |

| 사업연도 |

제 29 기 1분기 |

제 28 기 |

제 27 기 |

|---|---|---|---|

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 감사인(감사의견) | 삼일회계법인 | 삼일회계법인 (적정) |

삼일회계법인 (적정) |

| [유동자산] | 145,654,169,972 | 154,068,660,460 | 151,275,413,741 |

| ·당좌자산 | 128,712,325,326 | 137,269,258,484 | 101,688,938,358 |

| ·재고자산 | 14,155,967,476 | 15,046,650,064 | 42,951,824,969 |

| ·기타유동자산 | 2,785,877,170 | 1,752,751,912 | 6,634,650,414 |

| [비유동자산] | 191,795,429,378 | 165,405,362,773 | 95,451,783,418 |

| ·투자자산 | 27,682,310,034 | 21,058,482,386 | 9,040,427,636 |

| ·유형자산 | 47,887,326,604 | 48,341,431,587 | 47,913,490,279 |

| ·무형자산 | 3,816,845,268 | 1,707,999,077 | 1,760,124,995 |

| ·기타비유동자산 | 112,408,947,472 | 94,297,449,723 | 36,737,740,508 |

| 자산총계 | 337,449,599,350 | 319,474,023,233 | 246,727,197,159 |

| [유동부채] | 42,379,775,759 | 26,642,727,048 | 48,343,573,122 |

| [비유동부채] | 369,794,001 | 346,444,504 | 66,633,524 |

| 부채총계 | 42,749,569,760 | 26,989,171,552 | 48,410,206,646 |

| [자본금] | 7,339,424,000 | 6,637,074,000 | 6,587,464,000 |

| [기타불입자본] | 101,035,589,445 | 77,914,612,861 | 75,389,878,644 |

| [이익잉여금] | 184,269,215,757 | 207,923,098,485 | 116,171,974,326 |

| [기타자본구성요소] | 2,055,800,388 | 10,066,335 | 167,673,543 |

| 자본총계 | 294,700,029,590 | 292,484,851,681 | 198,316,990,513 |

| 종속·관계·공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| 구 분 | 2024.01.01 ~ 2024.03.31 |

2023.01.01 ~ 2023.12.31 |

2022.01.01 ~ 2022.12.31 |

| 매출액 | 20,681,628,008 | 355,564,956,704 | 193,619,155,519 |

| 영업이익(손실) | (2,985,866,777) | 85,769,994,854 | 44,805,988,746 |

| 당기순이익(손실) | 1,840,996,611 | 117,432,080,467 | 39,097,866,798 |

| 기본주당이익 | 146 | 9,227 | 3,121 |

| 희석주당순이익 | 144 | 8,997 | 3,046 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 29 기 1분기말 2024.03.31 현재 |

|

제 28 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 29 기 1분기말 |

제 28 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

156,819,915,708 |

185,385,994,187 |

|

현금및현금성자산 |

82,917,763,134 |

109,615,465,540 |

|

단기금융상품 |

30,000,000,000 |

32,931,637,809 |

|

매출채권 및 기타유동채권 |

25,694,433,584 |

24,857,205,910 |

|

기타금융자산 |

1,135,685,463 |

1,239,640,512 |

|

기타자산 |

1,658,670,532 |

547,366,322 |

|

당기법인세자산 |

1,255,869,756 |

1,146,567,295 |

|

반품자산 |

||

|

유동재고자산 |

14,157,493,239 |

15,048,110,799 |

|

비유동자산 |

181,192,510,806 |

135,160,714,379 |

|

당기손익-공정가치측정금융자산 |

29,392,746,034 |

22,696,020,386 |

|

유형자산 |

60,256,049,184 |

60,833,788,593 |

|

투자부동산 |

21,078,619,083 |

1,306,950,075 |

|

무형자산 |

3,816,845,268 |

1,707,999,077 |

|

사용권자산 |

865,828,187 |

747,253,372 |

|

종속기업, 공동기업과 관계기업에 대한 투자자산 |

47,864,025,432 |

30,269,021,115 |

|

기타비유동금융자산 |

1,869,926,677 |

1,332,629,043 |

|

확정급여자산 |

1,280,518,540 |

2,012,017,279 |

|

이연법인세자산 |

14,537,969,560 |

13,553,463,621 |

|

기타비유동자산 |

229,982,841 |

701,571,818 |

|

자산총계 |

338,012,426,514 |

320,546,708,566 |

|

부채 |

||

|

유동부채 |

42,628,409,314 |

26,878,549,926 |

|

매입채무 및 기타채무 |

31,215,410,417 |

7,724,052,021 |

|

법인세부채 |

9,855,855,605 |

17,689,752,798 |

|

환불부채 |

343,320,967 |

343,320,967 |

|

유동충당부채 |

69,244,514 |

69,244,514 |

|

리스부채 |

434,692,420 |

330,305,025 |

|

기타부채 |

709,885,391 |

721,874,601 |

|

비유동부채 |

390,539,273 |

377,490,174 |

|

리스부채 |

380,539,273 |

367,490,174 |

|

기타금융부채 |

10,000,000 |

10,000,000 |

|

부채총계 |

43,018,948,587 |

27,256,040,100 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

294,726,760,641 |

293,026,717,581 |

|

자본금 |

7,339,424,000 |

6,637,074,000 |

|

기타불입자본 |

101,032,305,702 |

77,911,329,118 |

|

이익잉여금(결손금) |

184,306,867,218 |

208,475,847,908 |

|

기타자본구성요소 |

2,048,163,721 |

2,466,555 |

|

비지배지분 |

266,717,286 |

263,950,885 |

|