|

|

대표이사등의 확인 서명_24.05.14 |

분 기 보 고 서

(제 10 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)엔젠바이오 |

| 대 표 이 사 : | 최 대 출 |

| 본 점 소 재 지 : | 서울특별시 구로구 디지털로288, 303호. 304호. 305호. 306호. 307호. 314호. 제지1층 제비 127호, 제지1층 제비 128호 (구로동, 대륭포스트타워1차) |

| (전 화) 02-867-9798 | |

| (홈페이지) http://www.ngenebio.com | |

| 작 성 책 임 자 : | (직 책) 경영기획본부장 (성 명) 윤 세 혁 |

| (전 화) 02-867-9798 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 서명_24.05.14 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | - |

| 비상장 | - | - | - | - | - |

| 합계 | 3 | - | - | 3 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 "주식회사 엔젠바이오"이며, 영문명은 "NGeneBio Co., Ltd." 입니다.

다. 설립일자

당사는 2015년 10월 30일에 설립되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

| 구분 | 내용 |

| 본사주소 | 서울특별시 구로구 디지털로288, 303호. 304호. 305호. 306호. 307호. 314호. 제지1층 제비 127호, 제지1층 제비 128호(구로동, 대륭포스트타워1차) |

| 전화번호 | 02-867-9798 |

| 홈페이지 | http://www.ngenebio.com |

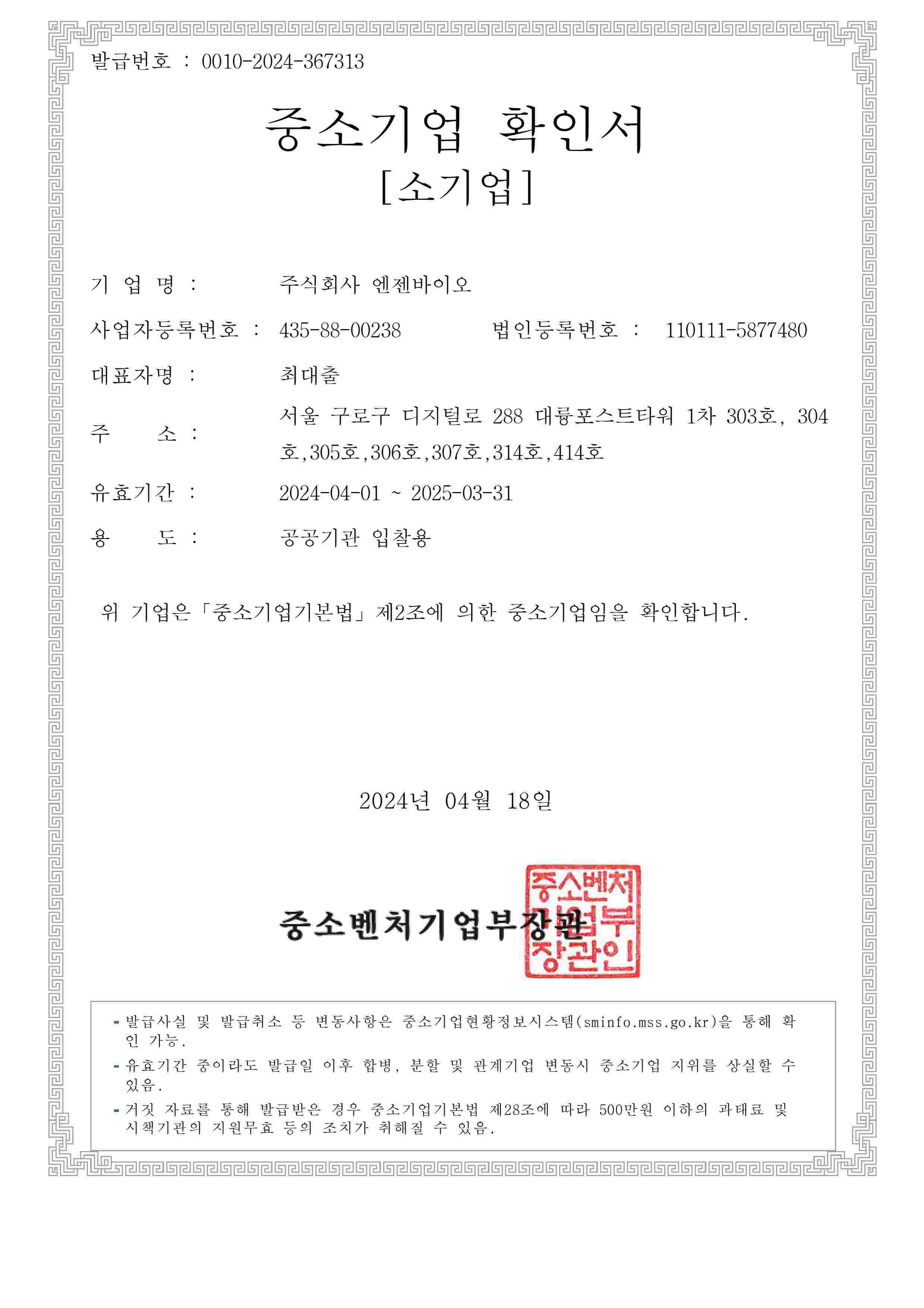

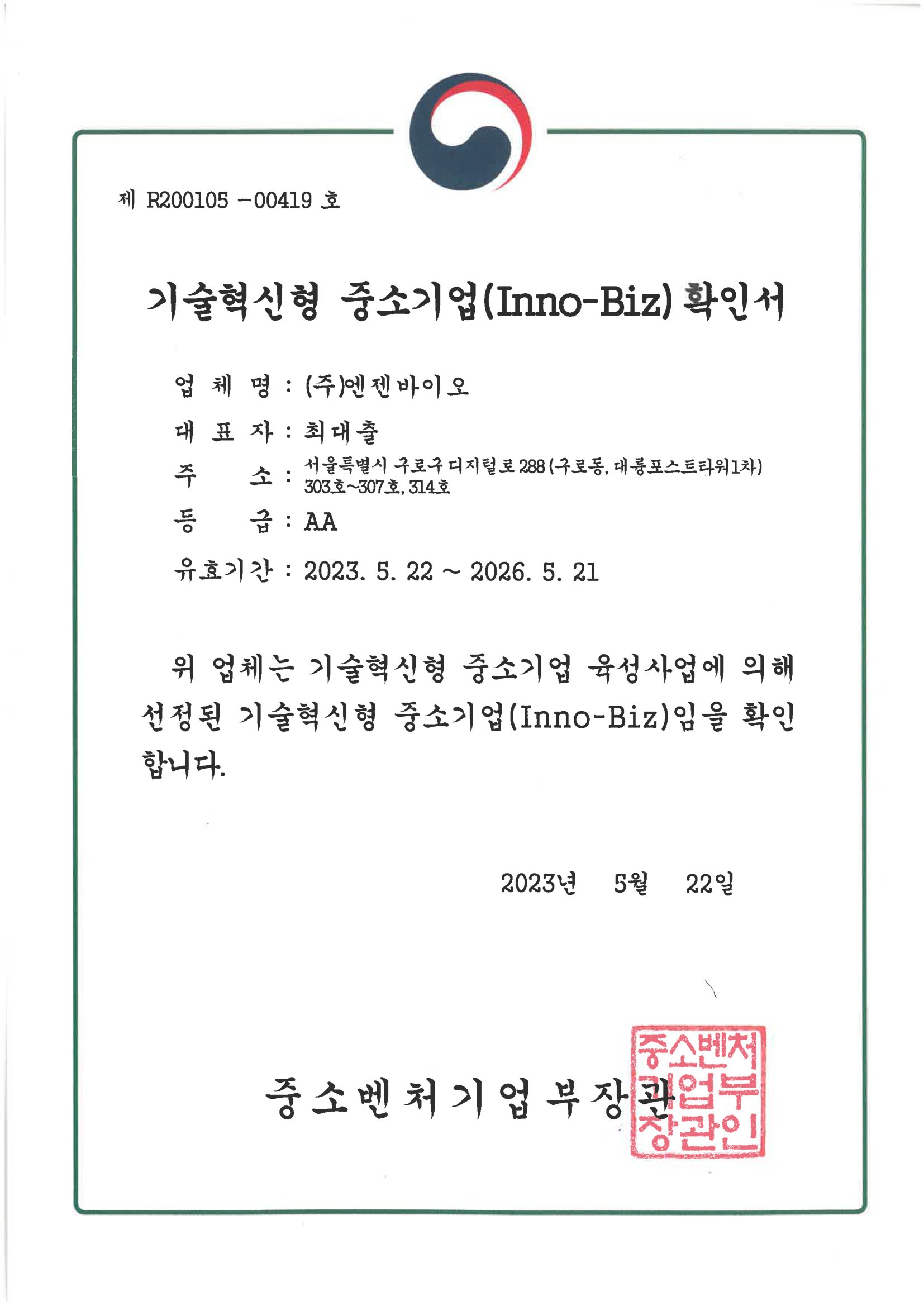

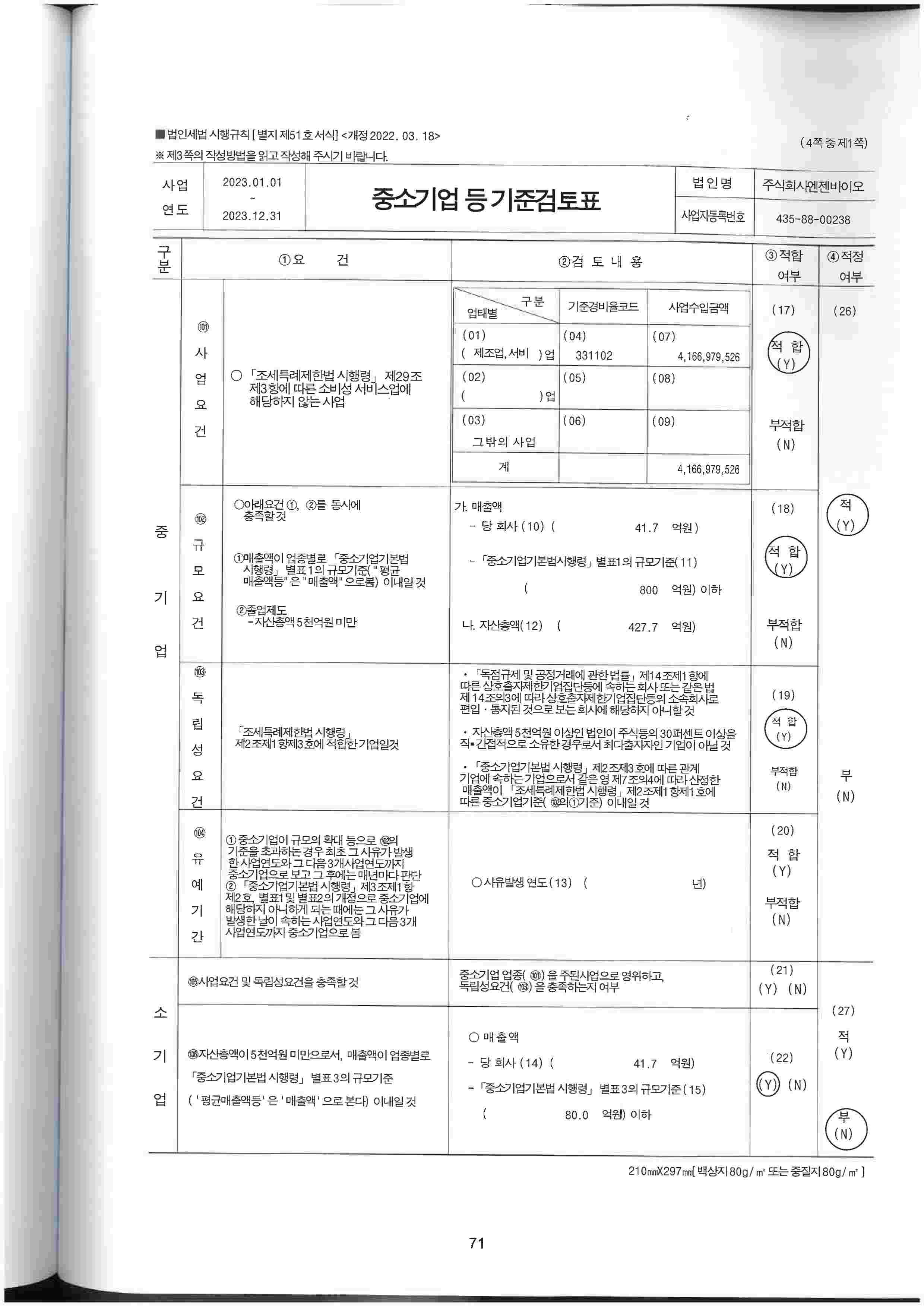

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

보고서 작성기준일 현재 중소기업기본법 제2조 및 중소기업기본법 시행령 제 3조에의거중소기업에 해당합니다.

[중소기업 확인서]

|

|

24년 중소기업확인서_24.04.18 |

[기술혁신형 중소기업(Inno-Biz) 확인서]

|

|

기술혁신형 중소기업(inno-biz) 확인서 |

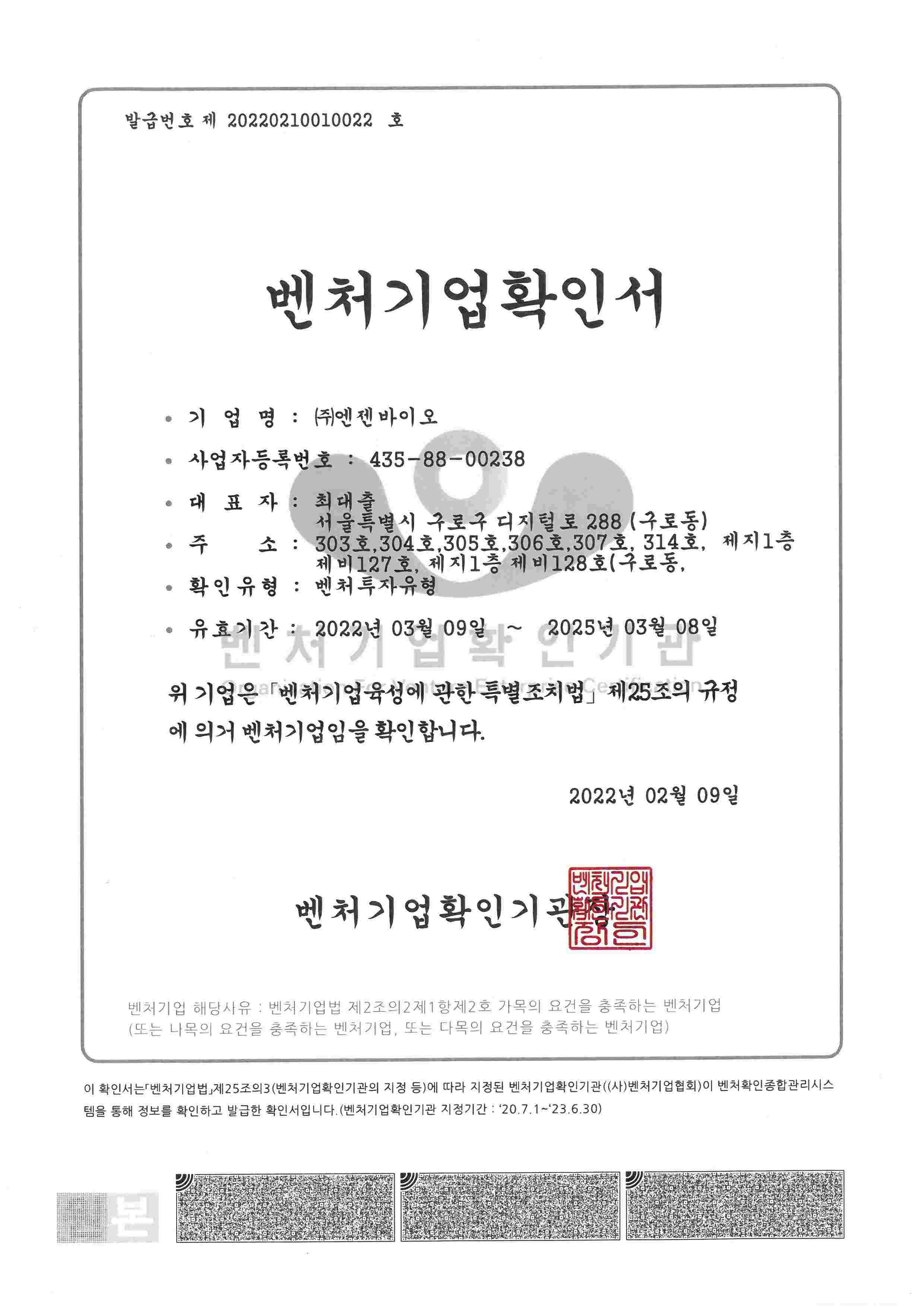

바. 벤처기업 해당여부

보고서 작성기준일 현재 벤처기업육성에 관한 특별조치법 제25조의 규정에 의한 벤처기업에 해당됩니다.

| 기 준 | 당 사 현 황 | 발행번호 | 벤처기업 지정 |

| 벤처기업 | 확인일자: 2022.03.09 유효기간: 2025.03.08 |

제20220210010022호 | 한국벤처캐피탈 협회 |

[벤처기업확인서]

|

|

벤처기업확인서 |

사. 주요 사업의 내용

당사는 NGS 기반의 정밀진단제품(시약 및 분석 소프트웨어)의 제조 및 판매를 주요 사업으로 영위하고 있습니다. 정관에 명시된 당사의 목적사업은 다음과 같으며, 사업의 내용에 대한 자세한 사항은 동 공시서류의 『II. 사업의 내용』을 참조하시기 바랍니다.

| 목적사업 | 비고 |

| 1. 체외진단 의료기기 개발, 제조, 서비스 및 유통업 2. 의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 3. 유전자 검사 서비스 4. 헬스케어 상품 개발, 제조, 서비스 및 유통업 5. 연구개발 및 임상시험 서비스 6. 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 7. 의료기기 및 헬스케어 관련 컨설팅 8. 부동산 임대업 9. 의약품의 개발, 제조 및 도소매업 10.기타 위 각 호에 직·간접적으로 관련된 부대사업 |

영위하고 있음 영위하고 있음 영위하고 있음 영위하고 있음 영위하고 있음 영위하고 있음 영위하고 있음 영위하고 있음 미영위 영위하고 있음 |

아. 신용평가에 관한 사항

보고서 작성기준일 현재 해당사항이 없습니다.

자. 대한민국에 대리인이 있는 경우

보고서 작성기준일 현재 해당사항이 없습니다.

차. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2020년 12월 10일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 회사의 연혁

| 연월 | 내용 |

|

2015-10-30 |

설립 |

|

2015-11-10 |

기업부설연구소 인정_한국산업기술진흥협회 |

|

2015-12-09 |

자본금변동(15억원에서29.9억원) / kt전략투자조합2호 유증(14.9억,보통주) |

|

2016-03-09 |

벤처기업인증(연구개발기업) ~2018-03-08 |

|

2016-08-19 |

대표이사 변경 (장시영 => 최대출) |

|

2016-10-19 |

의료기기 제조 및 품질관리 적합인정(KGMP) - 체외진단 의료기기용 시약류 |

|

2016-11-28 |

ISO 9001:2008 인증 |

|

2016-12-20 |

ISO 13485:2012 인증(시약류) |

|

2017-02-02 |

의료기기 제조 및 품질관리 적합인정(KGMP) - 체외진단용 기기(S/W포함) |

|

2017-06-22 |

BRCAaccuTest & NGeneAnalySys CE-IVD 인증 취득 |

|

2017-12-06 |

자본금변동(29.9억원에서50.2억원) / 임직원 및 개인 29명 CB 전환청구권 행사(20.3억) |

|

2017-12-23 |

자본금변동(50.2억원에서55.08억원) / 한국투자 글로벌 제약산업 육성 사모투자전문회사,한국투자 Industry 4.0 벤처펀드 유증(20억,RCPS) |

|

2018-07-11 |

직무발명보상우수기업 인증_특허청 |

|

2018-07-23 |

GMP적합인정(시약)자체제조 및 SW품목 통합 변경 |

|

2018-09-12 |

ISO 9001:2015 신규 인증 |

|

2018-10-25 |

자본금변동(55.08억원에서61.18억원) / 아이디어브릿지파트너스-UTC기술강소기업투자1호조합 유증(25억,RCPS) |

|

2018-11-02 |

자본금변동(61.18억원에서67.27억원) / P&I-L&S세컨더리투자조합1호,IMM세컨더리 벤처펀드 제 3호,케이런 3호 하이엑스퍼트 투자조합 유증(25억, RCPS) |

|

2018-11-30 |

자본금변동(67.27억원에서78.25억원) / Sli소재부품 투자펀드 2014-1호,DSC유망서비스산업펀드,DSC드림X청년창업펀드,나우농식품투자펀드4호 유증(45억, RCPS) |

|

2019-01-24 |

자본금변동(78.25억원에서78.33억원) / 직원 1명 SO 행사 |

|

2019-03-13 |

자본금변동(78.33억원에서84.43억원) / 일자리 창출 성장지원 펀드 유증(25억, RCPS) |

|

2019-07-24 |

본점 주소지 이전 |

|

2019-08-30 |

자본금변동(84.43억원에서88.87억원) / 일동제약 주식회사(26.7억,보통주) |

|

2019-10-04 |

KS Q ISO 9001:2015 / ISO 9001:2015 인증_SBCR ~22.11.27 |

|

2019-12-11 |

예비 유니콘 기업 선정 (중소벤처기업부) |

|

2019-12-12 |

자본금변동(88.87억원에서89.97억원) / 대표이사 외 1명 CB 전환청구권 행사 |

|

2020-02-02 |

의료기기 제조 및 품질관리 기준 적합인정(GMP)_서울지방식품의약품안전청(한국산업기술시험원) |

|

2020-03-26 |

벤처기업인증(벤처투자기업) ~2022-03-08 |

|

2020-04-27 |

명의개서대리인 계약 체결(국민은행증권대행부) |

|

2020-04-28 |

KOLAS 시험기관 인정(20.04.28~24.04.27) |

|

2020-05-01 |

액면분할 (5,000원에서 1,000원으로) |

|

2020-06-30 |

자본금변동(89.97억원에서96.87억원) / 킹고바이오그로스제2호투자조합,연구개발특구일자리창출펀드2호,케이런3호하이엑스퍼트투자조합,IMM세컨더리 벤처펀드 제 3호 유증(58억,보통주) |

|

2020-07-16 |

자본금변동(96.87억원에서97.00억원) / 직원 3명 SO 행사 |

|

2020-08-07 |

ISO/IEC 27001:2013 Information security management system 인증 |

|

2020-12-05 |

자본금변동(97.00억원에서122.16억원) / 코스닥시장 공모 |

|

2020-12-10 |

코스닥시장 상장(벤처기업부) |

|

2021-02-17 |

자본금변동(122.16억원에서123.65억원) / 직원 11명 SO 행사 |

| 2021-03-02 | 체외진단의료기기 제조허가 승인(수출용에 한함, BRCAaccuTest PLUS) |

| 2021-05-10 | 체외진단의료기기 제조허가 승인(내수용에 한함, HLAaccuTest) |

| 2021-05-26 | 통합적 건강정보 식단 및 운동 추천 서비스 특허권 취득 |

| 염기 서열 분석에서의 오류 처리 방법 및 염기 서열 분석장치 특허권 취득 | |

| 2021-06-17 | 자회사 진메디카 흡수합병 종료 |

| 2021-07-14 | 블록체인을 이용한 개인 권한 기반의 의료정보 제공 특허권 취득 |

| 2021-08-23 | 체외진단 의료기기 제조허가 (BRCAaccuTest PLUS) 획득(내수용) |

| 2021-08-24 | 자본금변동(123.65억원에서124.26억원) / 직원등 27명 SO 행사 |

| 2021-11-23 | 체외진단 의료기기 (HLAaccuTest All) 유럽 CE 인증 획득 |

| 2021-12-10 | 자본금변동(124.26억원에서124.31억원) / 직원등 2명 SO 행사 |

| 2022-01-24 | 빅데이터 기반 건강 큐레이션 플랫폼 사업을 위한 자회사 '웰핏'(Welfit) 설립 |

| 2022-02-25 | 보건복지부 주관 DTC(소비자직접의뢰) 유전자검사서비스 인증 제3차 시범사업 통과 |

| 2022-04-28 | 체외진단 의료기기 (ONCOaccuPanel™) CE-IVD 인증 취득 |

| 2022-04-29 | 체외진단 의료기기 (MTBaccuPanel) CE-IVD 인증 취득 |

| 2022-05-10 | 자본금변동(124.31억원에서125.03억원) / 직원등 23명 SO 행사 |

| 2022-06-22 | NGenePlex nCoV/FluA.B Detection kit 제조(수출용) 허가 획득 (3등급 체외진단의료기기) |

| 2022-09-01 | 제 3회차 무기명식 무이권부 무보증 사모 전환사채 발행 |

|

2022-12-23 |

자본금변동(125.03억원에서125.26억원) / 직원등 3명 SO 행사 |

| 2023-01-02 | 자본금변동(125.26억원에서125.51억원) / 임원 1명 SO 행사 |

| 2023-03-17 | 자본금변동(125.51억원에서126.17억원) / 임직원 3명 SO 행사 |

| 2023-05-02 | 장내 마이크로바이옴을 이용하여 유아 성장 관련 맞춤형 솔루션을 제공하는 기법 특허권 취득 |

| 2023-07-18 | 미국법인 'NGeneBioAI' 설립 |

| 2023-09-14 | 자본금변동(126.17억원에서128.03억원) / 제 3회차 CB 전환청구권 행사(13억) |

| 2023-09-15 | 자본금변동(128.03억원에서128.89억원) / 제 3회차 CB 전환청구권 행사(6억) |

| 2023-11-15 | 미국법인 'NGeneBio USA Holdings' 설립 |

| 2023-03-21 | 미국법인 'NGeneBio USA Holdings' USD 3,000,000 유상증자 결정 |

나. 회사의 본점 소재지 및 그 변경

(1) 본점 소재지 및 그 변경

|

변경일자 |

주소 |

|

2015.10.30 (설치) |

서울특별시 관악구 관악로 1, 220동 6층(신림동, 서울대학교 종합교육연구동) |

|

2018.03.13 (이전) |

서울특별시 구로구 디지털로 242, 909호. 1010호. 1104호. 1105호(구로동, 한화비즈메트로 1차) |

|

2018.11.26 (추가) |

서울특별시 구로구 디지털로 242, 909호. 1005호. 1010호. 1104호. 1105호(구로동, 한화비즈메트로 1차) |

|

2019.07.24 (이전) |

서울특별시 구로구 디지털로 288, 303호. 304호. 305호. 306호. 307호(구로동, 대륭포스트타워1차) |

|

2019.08.14 (추가) |

서울특별시 구로구 디지털로 288, 303호. 304호. 305호. 306호. 307호. 904호(구로동, 대륭포스트타워1차) |

|

2020.12.08 (추가) |

서울특별시 구로구 디지털로 288, 303호. 304호. 305호. 306호. 307호. 314호,904호(구로동, 대륭포스트타워1차) |

| 2021.06.14 (변경) |

서울특별시 구로구 디지털로 288, 303호. 304호. 305호. 306호. 307호. 314호 (구로동, 대륭포스트타워 1차) |

| 2021.08.10 (추가) |

서울특별시 구로구 디지털로288, 303호. 304호. 305호. 306호. 307호. 314호. 제지1층 제비 127호, 제지1층 제비 128호(구로동, 대륭포스트타워1차) |

(2) 지점, 영업소, 사무소 등의 설치 또는 폐쇄

|

변경일자 |

주소 |

|

2016-05-19 (설치) |

서울특별시 구로구 디지털로 242, 906호(구로동, 한화비즈메트로1차) |

|

2016-11-10 (폐지)(주1) |

서울특별시 구로구 디지털로 242, 906호(구로동, 한화비즈메트로1차) |

|

2016-08-19 (설치) (주1) |

서울특별시 구로구 디지털로 242, 1104호. 1105호(구로동, 한화비즈메트로1차) |

|

2016-11-10 (이전) (주1) |

서울특별시 구로구 디지털로 242, 909호. 1104호. 1105호. 1109호 (구로동, 한화비즈메트로1차) |

|

2017-11-23 (이전) |

서울특별시 구로구 디지털로 242, 909호. 1010호. 1104호. 1105호 (구로동, 한화비즈메트로1차) |

|

2018-03-13 (폐지)(주2) |

서울특별시 구로구 디지털로 242, 909호. 1010호. 1104호. 1105호 (구로동, 한화비즈메트로1차) |

|

2017-11-23 (설치) |

대전광역시 서구 둔산중로 54, 1동 1305호(둔산동, 센티온빌딩) |

|

2019.08.14 (이전) |

대전광역시 서구 대덕대로 325, 4층 418호(월평동, 스타게이트) |

| 2021.08.10 (이전)(주3) |

광주광역시 북구 용봉로 77, 산학협력공학관 705-2호(용봉동, 전남대학교) |

| 2022.03.11 (이전) |

전라남도 화순군 화순읍 서양로 322 파워플랜트동 2층 첨단정밀의료산업화지원센터 202호 |

| 2024.01.31 (폐지)(주5) |

전라남도 화순군 화순읍 서양로 322 파워플랜트동 2층 첨단정밀의료산업화지원센터 202호 |

주1) 2016년 05월 19일 설치한 “서울특별시 구로구 디지털로 242, 906호(구로동, 한화비즈메트로1차)” 지점을 폐지하고, 2016년08월19일 설치한 “서울특별시 구로구 디지털로 242, 1104호. 1105호(구로동, 한화비즈메트로1차)” 지점의 주소를 “서울특별시 구로구 디지털로 242, 909호. 1104호. 1105호. 1109호 (구로동, 한화비즈메트로1차)”로 이전하였습니다.

주2) 2018년 03월 13일 본점 주소지를 “서울특별시 관악구 관악로 1, 220동 6층(신림동, 서울대학교 종합교육연구동)”에서 지점 주소지인 “서울특별시 구로구 디지털로 242, 909호. 1010호. 1104호. 1105호(구로동, 한화비즈메트로 1차)”로 이전함에 따라 지점을 폐지하였습니다.

주3) 2019년 08월 14일 설치한 "대전광역시 서구 대덕대로 325, 4층 418호(월평동, 스타게이트)" 지점을 2021년 08월 10일 "광주광역시 북구 용봉로 77, 산학협력공학관 705-2호(용봉동, 전남대학교)"으로 이전하였습니다.

주4) 2022년 03월 11일 지점 주소지를 "광주광역시 북구 용봉로 77, 산학협력공학관 705-2호(용봉동, 전남대학교)" 에서 "전라남도 화순군 화순읍 서양로 322 파워플랜트동 2층 첨단정밀의료산업화지원센터 202호"로 이전하였습니다.

주5) 임대차 계약 만료 및 본사에서 집중관리에 따라 "전라남도 화순군 화순읍 서양로 322 파워플랜트동 2층 첨단정밀의료산업화지원센터 202호 지점을 폐지하였습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2015.10.30 | - |

대표이사 장시영 사내이사 문영호 사외이사 차동석 사외이사 주영모 사외이사 최윤라 |

- | - |

| 2016.03.31 | 정기주총 | 기타비상무이사 주영모 기타비상무이사 차동석 |

- | 사외이사 주영모 (사임) 사외이사 차동석 (사임) |

| 2016.05.19 | 임시주총 | 사외이사 최준석 | - | 사외이사 최윤라 (사임) |

| 2016.08.19 | 임시주총 | 대표이사 최대출 기타비상무이사 권오륭 |

- | 대표이사 장시영 (사임) 기타비상무이사 차동석 (사임) |

| 2017.03.30 | 정기주총 | 기타비상무이사 조현민 | - | 기타비상무이사 주영모 (사임) |

| 2017.12.21 | 임시주총 | - | - | 기타비상무이사 조현민 (사임) |

| 2018.01.19 | 임시주총 | 기타비상무이사 황만순 기타비상무이사 문영호 |

- | 사내이사 문영호 (사임) |

| 2018.03.30 | 정기주총 | - | 감사 이동호 | - |

| 2018.11.26 | 임시주총 | 사내이사 김광중 기타비상무이사 김창수 기타비상무이사 문영호 사외이사 최준석 |

- | 사외이사 최준석 (사임) 기타비상무이사 권오륭 (사임) 기타비상무이사 문영호 (사임) |

| 2019.08.19 | 임시주총 | - | 대표이사 최대출 | - |

| 2020.02.24 | 임시주총 | - | - | 사외이사 최준석 (사임) |

| 2020.03.30 | 정기주총 | 사외이사 김창수 사외이사 최준석 사외이사 강기원 감사 여수동 |

대표이사 최대출 사내이사 김광중 기타비상무이사 황만순 |

대표이사 최대출 (사임) 사내이사 김광중 (사임) 기타비상무이사 황만순 (사임) 기타비상무이사 김창수 (사임) 감사 이동호 (사임) |

| 2020.06.26 | 임시주총 | - | - | 사외이사 김창수 (사임) |

| 2021.03.31 | 정기주총 | 사내이사 윤세혁 기타비상무이사 문영호 감사 김훈식 |

- | 감사 여수동 (사임) 기타비상무이사 문영호(사임) |

| 2022.03.31 | 정기주총 | 사외이사 이은숙 | 사내이사 김광중 | 사외이사 최준석 (사임) |

| 2023.03.31 | 정기주총 | 사외이사 문태섭 | 사내이사 최대출 사외이사 강기원 |

기타비상무이사 황만순 (사임) |

| 2024.03.29 | 정기주총 | - | 사내이사 윤세혁 감사 김훈식 |

기타비상무이사 문영호(사임) |

주1) 보고서 작성기준일 현재 당사의 이사회는 대표이사를 포함한 사내이사 3명, 사외이사 3명으로 총 6명의 이사 및 감사 1명으로 구성되어 있습니다.

라. 최대주주의 변동

당사는 2024년 04월 09일 최대주주가 (주)젠큐릭스에서 주식회사 케이티로 변경되었습니다. 자세한 사항은 Ⅶ. 주주에 관한 사항 및 2024년 04월 09일 최대주주 변경 공시를 참조하여 주시기 바랍니다.

마. 상호의 변경

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

(1) (주) 진메디카 흡수합병

(가) 합병기일 : 2021년 06월 14일

(나) 합병방법 : (주) 엔젠바이오가 (주)진메디카를 1:0의 비율로 흡수합병

- 존속법인 : (주) 엔젠바이오

- 소멸법인 : (주) 진메디카

(다) 합병형태 : 소규모합병

(라) 합병목적 : 합병회사가 피합병회사를 종속회사로 유지함에 따른 불필요한

자원 및 비용절감을 통해 경영 효율성을 제고하고 시너지효과를

높혀 경쟁력을 강화하여 기업가치와 주주가치를 제고하기 위함.

(*) 기타 세부사항은 2021년 04월 22일 공시된 주요사항보고서(회사합병결정) 및

2021년 06월 17일 공시된 합병등종료보고서(합병) 참조

아. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 작성기준일 해당사항이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 연월 | 내용 |

|

2015-10-30 |

설립 |

|

2015-12-09 |

자본금변동(15억원에서29.9억원) / kt전략투자조합2호 유증(14.9억,보통주) |

|

2016-08-19 |

대표이사 변경 (장시영 => 최대출) |

|

2017-12-06 |

자본금변동(29.9억원에서50.2억원) / 임직원 및 개인 29명 CB 전환청구권 행사(20.3억) |

|

2017-12-23 |

자본금변동(50.2억원에서55.08억원) / 한국투자 글로벌 제약산업 육성 사모투자전문회사,한국투자 Industry 4.0 벤처펀드 유증(20억,RCPS) |

|

2018-10-25 |

자본금변동(55.08억원에서61.18억원) / 아이디어브릿지파트너스-UTC기술강소기업투자1호조합 유증(25억,RCPS) |

|

2018-11-02 |

자본금변동(61.18억원에서67.27억원) / P&I-L&S세컨더리투자조합1호,IMM세컨더리 벤처펀드 제 3호,케이런 3호 하이엑스퍼트 투자조합 유증(25억, RCPS) |

|

2018-11-30 |

자본금변동(67.27억원에서78.25억원) / Sli소재부품 투자펀드 2014-1호,DSC유망서비스산업펀드,DSC드림X청년창업펀드,나우농식품투자펀드4호 유증(45억, RCPS) |

|

2019-01-24 |

자본금변동(78.25억원에서78.33억원) / 직원 1명 SO 행사 |

|

2019-03-13 |

자본금변동(78.33억원에서84.43억원) / 일자리 창출 성장지원 펀드 유증(25억, RCPS) |

|

2019-07-24 |

본점 주소지 이전 |

|

2019-08-30 |

자본금변동(84.43억원에서88.87억원) / 일동제약 주식회사(26.7억,보통주) |

|

2019-12-12 |

자본금변동(88.87억원에서89.97억원) / 대표이사 외 1명 CB 전환청구권 행사 |

|

2020-04-27 |

명의개서대리인 계약 체결(국민은행증권대행부) |

|

2020-05-01 |

액면분할 (5,000원에서 1,000원으로) |

|

2020-06-30 |

자본금변동(89.97억원에서96.87억원) / 킹고바이오그로스제2호투자조합,연구개발특구일자리창출펀드2호,케이런3호하이엑스퍼트투자조합,IMM세컨더리 벤처펀드 제 3호 유증(58억,보통주) |

|

2020-07-16 |

자본금변동(96.87억원에서97.00억원) / 직원 3명 SO 행사 |

|

2020-12-05 |

자본금변동(97.00억원에서122.16억원) / 코스닥시장 공모 |

|

2020-12-10 |

코스닥시장 상장(벤처기업부) |

|

2021-02-17 |

자본금변동(122.16억원에서123.65억원) / 직원 11명 SO 행사 |

| 2021-06-17 | 자회사 진메디카 흡수합병 종료 |

| 2021-08-24 | 자본금변동(123.65억원에서124.26억원) / 직원등 27명 SO 행사 |

| 2021-12-10 | 자본금변동(124.26억원에서124.31억원) / 직원등 2명 SO 행사 |

| 2022-01-24 | 자회사 웰핏 설립 |

| 2022-05-10 | 자본금변동(124.31억원에서125.03억원) / 직원등 23명 SO 행사 |

| 2022-09-01 | 제 3회차 무기명식 무이권부 무보증 사모 전환사채 발행 |

| 2022-12-23 | 자본금변동(125.03억원에서 125.26억원) / 직원등 3명 SO 행사 |

| 2023-01-02 | 자본금변동(125.26억원에서125.51억원) / 임원 1명 SO 행사 |

| 2023-03-17 | 자본금변동(125.51억원에서126.17억원) / 임직원 3명 SO 행사 |

| 2023-07-18 | 미국법인 'NGeneBioAI' 설립 |

| 2023-09-14 | 자본금변동(126.17억원에서128.03억원) 제 3회차 CB 전환청구권 행사(13억) |

| 2023-09-15 | 자본금변동(128.03억원에서 128.89억원)제 3회차 CB 전환청구권 행사(6억) |

| 2023-11-15 | 미국법인 'NGeneBio USA Holdings' 설립 |

| 2023-03-21 | 미국법인 'NGeneBio USA Holdings' USD 3,000,000 유상증자 결정 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제 10 기 당분기말 |

제 9 기 (2023년말) |

제 8 기 (2022년말) |

제 7 기 (2021년말) |

제 6 기 (2020년말) |

제 5 기 (2019년말) |

제 4 기 (2018년말) |

제 3 기 (2017년말) |

제 2 기 (2016년말) |

|---|---|---|---|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,889,227 | 12,889,227 | 12,525,712 | 12,430,912 | 12,215,562 | 1,594,524 |

1,004,000 |

1,004,000 |

598,000 |

| 액면금액 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 5,000 |

5,000 |

5,000 |

5,000 | |

| 자본금 | 12,889,227,000 | 12,889,227,000 | 12,525,712,000 | 12,430,912,000 | 12,215,562,000 | 7,972,620,000 |

5,020,000,000 |

5,020,000,000 |

2,990,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - | 204,878 |

560,971 |

97,560 |

- |

| 액면금액 | - | - | - | - | - | 5,000 |

5,000 |

5,000 |

- | |

| 자본금 | - | - | - | - | - | 1,024,390,000 |

2,804,855,000 |

487,800,000 |

- | |

| 기타 | 발행주식총수 | - | - | - | - | - | - | - | ||

| 액면금액 | - | - | - | - | - | - | - | |||

| 자본금 | - | - | - | - | - | - | - | |||

| 합계 | 자본금 | 12,889,227,000 | 12,889,227,000 | 12,525,712,000 | 12,430,912,000 | 12,215,562,000 | 8,997,010,000 |

7,824,855,000 |

5,507,800,000 |

2,990,000,000 |

주1) 2020년 05월 01일 액면분할되어 5,000원에서 1,000원으로 변경되었습니다.

주2) 2021년 02월 17일 주식매수선택권 행사에 따라 149,350,000원 자본금 증가, 2021년 08월 24일 주식매수선택권 행사에 따라 61,000,000원 자본금 증가, 2021년 12월 10일 주식매수선택권 행사에 따라 5,000,000원 자본금이 증가, 2022년 05월 10일 주식매수선택권 행사에 따라 72,000,000원이 자본금이 증가, 2022년 12월 23일 주식매수선택권 행사에 따라 자본금이 22,800,000원 증가, 2023년 01월 02일 주식매수선택권 행사에 따라 자본금이 25,500,000원 증가, 2023년 03월 17일 주식매수선택권 행사에 따라 자본금이 66,200,000원 증가, 2023년 09월 14일 전환사채 행사에 따라 185,979,000원 증가, 2023년 09월 15일 전환사채 행사에 따라 85,836,000원 증가 되어 당분기말 현재 12,889,227,000원입니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,889,227 | 3,414,610 | 16,303,837 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 3,414,610 | 3,414,610 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 3,414,610 | 3,414,610 | 우선주의 보통주 전환 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,889,227 | - | 12,889,227 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,889,227 | - | 12,889,227 | - | |

나. 자기주식 취득 및 처분현황

보고서 작성기준일 현재 해당사항이 없습니다.

다. 종류주식(명칭) 발행현황

보고서 작성기준일 현재 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 10월 29일 | 임시주주총회 | 제1조(상호) 제7조(설립시에 발행하는 주식의 총수) 제8조(주식의 종류) 제8조의1(우선주식의 수와 내용) 제8조의2(우선주식의 전환 및 상환 조건) 제9조(주권의 종류) 제10조(신주인수권) 제11조(주식매수선택권) 제13조(주식양도의 제한) 제14조(명의개서 등) 제15조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 제16조(주주명부의 폐쇄 및 기준일) 제18조(전환사채의 발행) 제19조(신주인수권부사채의 발행) 제23조(소집통지 및 공고) 제25조(의장) 제28조(의결권의 불통일행사) 제30조(주주총회의 결의방법) 제33조(이사의 선임) 제35조(이사의 보선) 제41조(이사회의 결의방법) 제46조(자문역) 제47조(감사의 수와 선임) 제49조(감사의 보선) 제50조(감사의 직무) 제53조(외부감사인의 선임) 제55조(재무제표와 영업보고서의 작성비치 등) 제61조(정관변경) |

- 영문명 약호 추가 - 액면금액 추가 - 종류주식 추가 - 주식권면 추가등 - 종류주식 추가 - 신주인수권 개정 - 주식매수선택권 발행한도 등 개정 - 삭제 - 명의개서대리인 신설 - 주식의 소각 신설 - 주주명부 폐쇄 등 개정 - 전환사채 청구기간 개정 - 신주인수권부사채 청구기간 개정 - 소집통지 및 공고 세부 개정 - 근거 조문 변경 - 전자문서 추가 - 집중투표제 개정 - 집중투표제 개정 - 보궐선임 추가 - 결의방법 개정 - 자문역 개정 - 감사수 개정 - 감사 보선 개정 - 감사 직무 개정 - 외부감사인 선임 신설 - 일부 개정 - 삭제 |

| 2019년 08월 13일 | 임시주주총회 | 제11조(주식매수선택권) 부칙(추가) |

주식매수선택권 조문 정비 - 부칙 추가 |

| 2020년 03월 30일 | 제 5 기 정기주주총회 | 제5조(발행예정주식의 총수) 제6조(일주의 금액) 제8조(주식 및 주권의 종류) 제8조의 2(신설 - 주식등의 전자등록) 제9조(이익배당,의결권 제한 및 주식의 전환, 주식의 상환, 잔여재산분배에 관한 종류주식) 제14조(명의개서대리인) 제14조의 2(신설 - 주주명부) 제16조(주주명부의 폐쇄 및 기준일) 제18조(전환사채의 발행) 제19조(신주인수권부사채의 발행) 제20조(사채발행에 관한 준용규정) 제53조(외부감사인의 선임) 부칙(추가) |

- 발행예정주식의 총수 확대 - IPO 준비 - 주권 전자등록의무화에 따라 삭제(전자증권법 §25 ① - 상장법인의 경우 전자증권법에 따라 발행하는 모든 주식 등에 대하여 전자등록이 의무화됨에 따라 근거를 신설 - 문구조정 - 주식 등의 전자등록에 따른 주식사무처리 변경내용 반영 - 주식 등의 전자등록에 따른 주식사무처리 변경내용 반영 - 문구조정 - CB 발행한도 증액 - BW 발행한도 증액 - 제13조의 삭제에 따른 문구정비 및 전자증권제도 도입 반영 - 법률 명칭변경에 따른 자구수정 및 주식회사 등의 외부감사 에 관한 법률 제10조에 따라 외부감사인 선정권한의 개정 내용 반영 - 부칙 추가 |

| 2021년 03월 31일 | 제 6 기 정기주주총회 | 제2조(목적) 제4조(공고방법) 제5조(발행예정주식의 총수) 제11조(주식매수선택권) 제12조(동등배당) 제13조(신설 - 주주명부 작성·비치) 제14조(명의개서대리인) 제14조의2(삭제 - 주주명부) 제16조(주주명부의 폐쇄 및 기준일) 제18조(전환사채의 발행) 제19조(신주인수권부사채의 발행) 제20조의2(신설 - 사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 제21조(소집시기) 제23조(소집통지 및 공고) 제30조(주주총회의 결의방법) 제32조(이사의 수) 제33조의2(신설 - 사외이사 후보의 추천) 제43조(이사회 내 위원회) 제44조의2(임원후보추천위원회) 제46조의2 (이사º감사의 회사에 대한 책임감경) 제47조(감사의 수와 선임) 제47조의2(감사 후보의 추천) 제55조(재무제표와 영업보고서의 작성·비치 등) 제57조(이익배당) 제58조(중간배당) 부칙(2021.03.31- 신설) |

- 사업목적 추가,수정 및 정비 - 홈페이지 주소 변경 - 발행 한도 상향 개정 - 상장에 따른 부여 한도 등 개정 - 상법 제350조 제3항 개정에 따른 수정 - 주식ㆍ사채 등의 전자등록에 관한 법률(이하 ‘전자증권법’) 제37조제6항밀 제31조 제4항 제3호 가목의 규정 반영 신설 - 전자등록제도 반영 - 제13조 제3항에 규정하여 삭제 - 상법 개정 등 반영 개정 - 발행가능규모 상향/동등배당 상법규정 반영 개정 - 발행가능규모 상향/동등배당 상법규정 반영 개정 - 신설 - 개정 - 상장사 표준정관으로 개정 - 적대적 인수를 목적으로 정관변경, 이사 감사 해임시는 결의요건 강화 - 개정 - 임원후보추천위원회 추천 신설 - 임원후보추천위원회 추가 - 사외이사 및 감사 후보 추천위원회 신설 - 이사의 회사에 대한 책임감경 신설 - 감사의 수를 명확히 개정 - 임원후보추천위원회 추천 신설 - 개정 - 개정 - 개정 - 신설 |

| 2022년 03월 31일 | 제 7 기 정기주주총회 | 제12조(동등배당) 제18조(전환사채의 발행) 제19조 (신주인수권부사채의 발행) |

- 전자증권 도입에 따라 삭제 - CB 발행한도 증액 - BW 발행한도 증액 |

| 2024년 03월 29일 | 제 9 기 정기주주총회 | 제2조(목적) 제10조(신주인수권) 부칙(2024.03.29-신설) |

- 사업목적 추가, - 제3자배정 유상증자 발행한도 증액 - 신설 |

나. 제 6 기(2020년) 정기주주총회 변경 세부 내용

|

현 행 |

변 경 |

비 고 |

|

제2조(목적) 이 회사는 다음의 사업을 영위함을 목적으로 한다. 1.차세대염기서열분석(NextGeneration Sequencing; 이하 “NGS”)기술 기반 분자진단기기의 개발, 제조 및 판매 2.분자진단 서비스 제공 3.유전체 분야 소프트웨어, 솔루션 연구·개발 및 판매 사업 4.유전체 검사 사업 5.의료기기 제조, 판매 및 수출입 사업 6.기타 위 각 호에 직·간접적으로 관련된 부대사업 |

제2조(목적) 이 회사는 다음의 사업을 영위함을 목적으로 한다. 1.체외진단 의료기기 개발, 제조, 서비스 및 유통업 2.의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 3.유전자 검사 서비스 4.헬스케어 상품 개발, 제조, 서비스 및 유통업 5.연구개발 및 임상시험 서비스 6.연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 7.의료기기 및 헬스케어 관련 컨설팅 8.부동산 임대업 9.기타 위 각 호에 직·간접적으로 관련된 부대사업 |

사업목적 추가,수정 및 정비 |

|

제4조(공고방법) 이 회사의 공고는 회사의 인터넷 홈페이지(http://www.ngenebio.co.kr)에 게재한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지에 공고를 할 수 없는 때에는 서울특별시에서 발행되는 일간 ‘동아일보’에 게재한다. |

제4조(공고방법) 이 회사의 공고는 회사의 인터넷 홈페이지(http://www.ngenebio.com)에 게재한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지에 공고를 할 수 없는 때에는 서울특별시에서 발행되는 일간 ‘동아일보’에 게재한다. |

홈페이지 주소 변경 |

|

제5조(발행예정주식의 총수) 이 회사가 발행할 주식의 총수는 오천만주로 한다. |

제5조(발행예정주식의 총수) 이 회사가 발행할 주식의 총수는 일억주로 한다. |

발행 한도 상향 개정 |

|

제11조(주식매수선택권) ①이 회사는 다음 각 호의 어느 하나에 해당하는 자(해당 회사 또는 상법 시행령 제30조제1항의 관계 회사의 임원이 됨으로써 특수관계인에 해당하게 된 자[그 임원이 계열회사의 상무(常務)에 종사하지 아니하는 이사·감사인 경우를 포함한다]는 제외)를 제외하고 회사의 설립, 경영과 기술혁신 등에 기여하거나 기여할 수 있는 임직원 또는 벤처기업육성에관한특별조치법 시행령 제11조의3 제5항 각호의 1에 해당하는 자에게 발행주식 총수의 100분의 20범위 내에서 주식매수선택권을 주주총회 특별결의에 의하여 부여할 수 있다. 다만 상법 제542조의3 제3항의 규정에 따라 발행주식총수의 100분의 3 범위 내에서는 이사회 결의로 주식매수선택권을 부여할 수 있다. 단, 회사의 임직원에 대하여는 이사회의 결의로 주식매수선택권을 부여할 수 없으며 이사회 결의로 주식매수선택권을 부여한 경우에는 그 부여 후 처음으로 소집되는 주주총회의 승인을 얻어야 한다. 1.상법 제542조의8제2항제5호에 따른 최대주주 및 그 특수관계인 2.상법 제542조의8제2항제6호에 따른 주요주주 및 그 특수관계인 ②~⑥ |

제11조(주식매수선택권) ①이 회사는 다음 각 호의 어느 하나에 해당하는 자(해당 회사 또는 상법 시행령 제30조제1항의 관계 회사의 임원이 됨으로써 특수관계인에 해당하게 된 자[그 임원이 계열회사의 상무(常務)에 종사하지 아니하는 이사·감사인 경우를 포함한다]는 제외)를 제외하고 회사의 설립, 경영과 기술혁신 등에 기여하거나 기여할 수 있는 임직원(상법 시행령 제30조에서 정하는 관계회사의 임직원을 포함한다. 이하 이 조에서 같다)에게 발행주식 총수의 100분의 15범위 내에서 주식매수선택권을 주주총회 특별결의에 의하여 부여할 수 있다. 다만 상법 제542조의3 제3항의 규정에 따라 발행주식총수의 100분의 3 범위 내에서는 이사회 결의로 주식매수선택권을 부여할 수 있다. 이 경우 주식매수선택권을 부여한 후 처음으로 소집되는 주주총회의 승인을 얻어야 한다. 1.상법 제542조의8제2항제5호에 따른 최대주주 및 그 특수관계인 2.상법 제542조의8제2항제6호에 따른 주요주주 및 그 특수관계인 ②~⑥ |

상장에 따른 부여 한도 등 개정 |

|

제12조(신주의 배당기산일) 이 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우, 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업년도의 직전영업년도말에 발행된 것으로 본다. |

제12조(동등배당) ①이 회사는 배당 기준일 현재 발행(전환된 경우를 포함한다)된 동종 주식에 대하여 발행일에 관계 없이 모두 동등하게 배당한다. ②제1항의 규정에도 불구하고 배당기준일을 정하는 이사회 결의일로부터 그 배당기준일까지 발행한 신주에 대하여는 배당을 하지 아니한다. |

상법 제350조 제3항 개정에 따른 수정 |

|

(신설) |

제13조(주주명부 작성·비치) ①회사는 전자등록기관으로부터 소유자명세를 통지받은 경우 통지받은 사항과 통지 연월일을 기재하여 주주명부를 작성·비치하여야 한다. ②회사는 5% 이상 지분을 보유한 주주(특수관계인 등을 포함한다)의 현황에 변경이 있는 등 필요한 경우에 전자등록기관에 소유자명세의 작성을 요청할 수 있다. ③회사는 전자문서로 주주명부를 작성한다. |

주식ㆍ사채 등의 전자등록에 관한 법률(이하 ‘전자증권법’) 제37조 제6항밀 제31조 제4항 제3호 가목의 규정 반영 신설 |

|

제14조(명의개서대리인) ①~③ ④제3항의 사무취급에 관한 절차는 명의개서대리인의 증권명의개서대행 업무 규정에 따른다. |

제14조(명의개서대리인) ①~③ ④제3항의 사무취급에 관한 절차는 명의개서대리인이 정한 관련 업무 규정에 따른다. |

전자등록제도 반영 |

|

제14조의2(주주명부) 이 회사의 주주명부는 상법 제352조의 2에 따라 전자문서로 작성한다. |

(삭제) |

제13조 제3항에 규정하여 삭제 |

|

제16조(주주명부의 폐쇄 및 기준일) ①이 회사는 매년 1월 1일부터 1월 7일까지 권리에 관한 주주명부의 기재변경을 정지한다. ②이 회사는 매년 12월 31일 최종의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. ③이 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 3개월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나 이사회의 결의로 3개월 내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 이 경우 이사회가 필요하다고 인정하는 경우에는 주주명부의 기재변경 정지와 기준일의 지정을 함께 할 수 있으며, 회사는 이를 주주명부 폐쇄기간 또는 기준일의 2주간 전에 공고하여야 한다. |

제16조(주주명부의 폐쇄 및 기준일) ①회사는 매년 12월 31일 최종의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. 다만, 회사는 의결권을 행사하거나 배당을 받을 자 기타 주주 또는 질권자로서 권리를 행사할 자를 정하기 위하여 이사회 결의로 일정한 기간을 정하여 주주명부의 기재변경을 정지하거나 일정한 날에 주주명부에 기재된 주주 또는 질권자를 그 권리를 행사할 주주 또는 질권자로 볼 수 있다. ②회사가 제1항의 기간 또는 날을 정하는 경우 3개월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나, 3개월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. ③회사가 제1항의 기간 또는 날을 정한 때에는 그 기간 또는 날의 2주간전에 이를 공고하여야 한다. |

상법 개정 등 반영 개정 |

|

제18조(전환사채의 발행) ①이 회사의 주주는 전환사채 발행에 있어서 그가 소유한 주식수에 비례하여 전환사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 전환사채의 액면총액이 이백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 전환사채를 발행할 수 있다. 1.회사가 전략적 제휴, 외자유치, 자금조달, 기타 경영상 필요에 의하여 외국인투자자, 국내외 금융기관, 제휴회사 등에게 전환사채를 발행하는 경우 2.기타 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위한 경우 ②제1항의 전환사채에 있어서 이사회는 그 일부에 대하여만 전환권을 부여하는 조건으로도 이를 발행할 수 있다. ③전환으로 인하여 발행하는 주식은 보통주식으로 하고 전환가액은 주식의 액면금액 또는 그 이상의 가액으로 사채발행시 이사회가 정한다. ④전환을 청구할 수 있는 기간은 당해 사채의 발행일 후 1개월(공모 이외의 경우에는 1년)이 경과하는 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 전환청구기간을 조정할 수 있다. ⑤전환으로 인하여 발행하는 주식에 대한 이익의 배당과 전환사채에 대한 이자의 지급에 관하여는 전환을 청구한 때가 속하는 영업년도의 직전영업년도 말에 주식으로 전환된 것으로 본다. |

제18조(전환사채의 발행) ①이 회사의 주주는 전환사채 발행에 있어서 그가 소유한 주식수에 비례하여 전환사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 전환사채의 액면총액이 사백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 전환사채를 발행할 수 있다. 1.회사가 전략적 제휴, 외자유치, 자금조달, 기타 경영상 필요에 의하여 외국인투자자, 국내외 금융기관, 제휴회사 등에게 전환사채를 발행하는 경우 2.기타 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위한 경우 ②제1항의 전환사채에 있어서 이사회는 그 일부에 대하여만 전환권을 부여하는 조건으로도 이를 발행할 수 있다. ③전환으로 인하여 발행하는 주식은 보통주식으로 하고 전환가액은 주식의 액면금액 또는 그 이상의 가액으로 사채발행시 이사회가 정한다. ④전환을 청구할 수 있는 기간은 당해 사채의 발행일 후 1개월(공모 이외의 경우에는 1년)이 경과하는 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 전환청구기간을 조정할 수 있다. ⑤전환으로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. |

발행가능규모 상향 |

|

제19조(신주인수권부사채의 발행) ①이 회사의 주주는 신주인수권부사채 발행에 있어서 그가 소유한 주식수에 비례하여 신주인수권부사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 사채의 액면총액이 이백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함) 신주인수권부사채를 발행할 수 있다. 1.회사가 전략적 제휴, 외자유치, 자금조달, 기타 경영상 필요에 의하여 외국인투자자, 국내외 금융기관, 제휴회사 등에게 신주인수권부사채를 발행하는 경우 2.기타 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위한 경우 ②신주인수를 청구할 수 있는 금액은 사채의 액면총액을 초과하지 않는 범위 내에서 이사회가 정한다. ③신주인수권의 행사로 발행하는 주식은 보통주식으로 하고 그 발행가액은 액면금액 또는 그 이상의 가액으로 사채발행시 이사회가 정한다. ④신주인수권을 행사할 수 있는 기간은 당해 사채발행일 후 1개월(공모 이외의 경우에는 1년)이 경과한 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 신주인수권의 행사기간을 조정할 수 있다. ⑤신주인수권의 행사로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 전환을 청구한 때가 속하는 영업년도의 직전영업년도 말에 주식으로 전환된 것으로 본다. |

제19조(신주인수권부사채의 발행) ①이 회사의 주주는 신주인수권부사채 발행에 있어서 그가 소유한 주식수에 비례하여 신주인수권부사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 사채의 액면총액이 사백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함) 신주인수권부사채를 발행할 수 있다. 1.회사가 전략적 제휴, 외자유치, 자금조달, 기타 경영상 필요에 의하여 외국인투자자, 국내외 금융기관, 제휴회사 등에게 신주인수권부사채를 발행하는 경우 2.기타 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위한 경우 ②신주인수를 청구할 수 있는 금액은 사채의 액면총액을 초과하지 않는 범위 내에서 이사회가 정한다. ③신주인수권의 행사로 발행하는 주식은 보통주식으로 하고 그 발행가액은 액면금액 또는 그 이상의 가액으로 사채발행시 이사회가 정한다. ④신주인수권을 행사할 수 있는 기간은 당해 사채발행일 후 1개월(공모 이외의 경우에는 1년)이 경과한 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 신주인수권의 행사기간을 조정할 수 있다. ⑤신주인수권의 행사로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. |

발행가능규모 상향 동등배당 상법규정 반영 개정 |

|

(신설) |

제20조의2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채권 및 신주인수권증권에 표시되어야 할 권리를 전자등록할 수 있다. 다만, 사채의 경우 법령에 따라 전자등록이 의무화된 상장사채 등을 제외하고는 전자등록을 하지 않을 수 있다. |

신설 |

|

제21조(소집시기) ①이 회사의 주주총회는 정기주주총회와 임시주주총회로 한다. ②정기주주총회는 매 영업년도 종료 후 3개월 이내에, 임시주주총회는 필요에 따라 소집한다. |

제21조(소집시기) ①이 회사의 주주총회는 정기주주총회와 임시주주총회로 한다. ②정기주주총회는 제16조 제1항에서 정한 기준일로부터 3개월 이내에, 임시주주총회는 필요에 따라 소집한다. |

개정 |

|

제23조(소집통지 및 공고) ①주주총회를 소집함에는 그 일시, 장소 및 회의의 목적사항을 총회일 2주간 전에 주주에게 서면 또는 각 주주의 동의를 받아 전자문서로 통지를 발송하여야 한다. ②회사는 제1항의 소집통지서에 주주가 서면에 의한 의결권을 행사하는데 필요한 서면과 참고자료를 첨부하여야 한다. ③~④ |

제23조(소집통지 및 공고) ①주주총회를 소집함에는 그 일시, 장소 및 회의의 목적사항을 총회일 2주간 전에 주주에게 서면 또는 각 주주의 동의를 받아 전자문서로 통지를 발송하여야 한다. ②의결권 있는 발행주식총수의 100분의 1 이하의 주식을 소유한 주주에 대하여는 회의일 2주 전에 주주총회를 소집한다는 뜻과 회의의 목적사항을 서울특별시에서 발행하는 동아일보와 매일경제신문에 각각 2회 이상 공고하거나 금융감독원 또는 한국거래소가 운용하는 전자공시 시스템에 공고함으로써 제1항의 규정에 의한 통지에 갈음할 수 있다. ③~④ |

상장사 표준정관으로 개정 |

|

제30조(주주총회의 결의방법) 주주총회의 결의는 법령에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1 이상의 수로 하여야 한다. |

제30조(주주총회의 결의방법) ①주주총회의 결의는 법령에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1 이상의 수로 하여야 한다. ②관계법령의 규정에 따른 특별결의 사항 중 타법인 및 개인이 본 회사를 적대적으로 인수할 목적으로 다음 각 호의 사항을 의결할 경우에는 출석한 주주의 의결권의 85% 이상과 발행주식총수의 과반수로 하여야 한다. 1.본 회사의 적대적 인수를 목적으로 이사 및 감사를 해임하는 경우 2.본 회사의 적대적 인수를 목적으로 정관을 변경하고자 하는 경우 ③위 2항의 조항을 개정 또는 변경할 경우에도 출석한 주주의 의결권의 85% 이상과 발행주식총수의 과반수로 하여야 한다. |

적대적 인수를 목적으로 정관변경, 이사 감사 해임시는 결의요건 강화 |

|

제32조(이사의 수) 이 회사의 이사는 3인 이상 7인 이내로 한다. |

제32조(이사의 수) ①이 회사의 이사는 3인 이상 7인 이내로 하고, 사외이사는 이사총수의 4분의 1 이상으로 한다. ②사외이사의 사임·사망 등의 사유로 인하여 사외이사의 수가 제1항에서 정한 이사회의 구성요건에 미달하게 되면 그 사유가 발생한 후 처음으로 소집되는 주주총회에서 그 요건에 합치되도록 사외이사를 선임하여야 한다. |

개정 |

|

(신설) |

제33조의2(사외이사 후보의 추천) 제33조 제1항에 따라 선임되는 사외이사는 주주총회에서 선임되기에 앞서 회사의 이사회 내 설치된 임원후보추천위원회로부터 사외이사 후보로 추천을 받아야 한다. |

임원후보추천위원회 추천 신설 |

|

제43조(이사회 내 위원회) ①이사회 산하에 이사회 부의사항 중 특정분야의 사항을 심의 또는 의결하기 위하여 다음 각호의 위원회를 둘 수 있다. 1.성과보상위원회 2.기타 이사회가 필요하다고 인정하는 위원회 ②제1항의 이사회 내 위원회의 구성, 권한, 운영 등 필요한 사항은 이사회의 결의에 의한다. |

제43조(이사회 내 위원회) ①이사회 산하에 이사회 부의사항 중 특정분야의 사항을 심의 또는 의결하기 위하여 다음 각호의 위원회를 둘 수 있다. 1.성과보상위원회 2.임원후보추천위원회 3.기타 이사회가 필요하다고 인정하는 위원회 ②제1항의 이사회 내 위원회의 구성, 권한, 운영 등 필요한 사항은 이사회의 결의에 의한다. |

임원후보추천위원회 추가 |

|

(신설) |

제44조의2(임원후보추천위원회) ①회사는 이사회 내에 임원후보추천위원회를 두고, 그 구성, 권한, 운영 등에 관한 세부사항은 이사회의 결의로 정한다. ②임원후보추천위원회는 상법 등 관련법령에서 정한 자격을 갖춘 자 중에서 사외이사 및 감사 후보를 추천한다. ③사외이사 및 감사 후보의 추천 및 자격심사에 관한 세부적인 사항은 임원후보추천위원회에서 정한다. |

사외이사 및 감사 후보 추천위원회 신설 |

|

(신설) |

제46조의2 (이사감사의 회사에 대한 책임감경) 이 회사는 이사 또는 감사의 상법 제399조에 따른 책임을 그 행위를 한 날 이전 최근 1년 간의 보수액(상여금과 주식매수선택권의 행사로 인한 이익 등을 포함한다)의 6배(사외이사는 3배)를 초과하는 금액에 대하여 면제한다. 다만, 이사 또는 감사가 고의 또는 중대한 과실로 손해를 발생시킨 경우와 상법 제397조, 제397조의2 및 제398조에 해당하는 경우에는 그러하지 아니하다. |

이사의 회사에 대한 책임감경 신설 |

|

제47조(감사의 수와 선임) ①이 회사의 감사는 1인이상 3인 이내의 감사를 둘 수 있다. ②감사는 주주총회에서 선임하며, 감사의 선임을 위한 의안은 이사의 선임을 위한 의안과는 구분하여 의결하여야 한다. ③감사의 선임은 출석한 주주의 의결권의 과반수로 하되, 발행주식총수의 1/4 이상의 수로 하여야 한다. 그러나 의결권 있는 발행주식총수의 3/100을 초과하는 수의 주식을 가진 주주는 그 초과하는 주식에 관하여 제1항의 감사의 선임에 있어서는 의결권을 행사하지 못한다. 다만, 소유주식수의 산정에 있어 최대주주와 그 특수관계인, 최대주주 또는 그 특수관계인의 계산으로 주식을 보유하는 자, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수는 합산한다. |

제47조(감사의 수와 선임) ①이 회사의 감사는 1인으로 한다. ②감사는 주주총회에서 선임하며, 감사의 선임을 위한 의안은 이사의 선임을 위한 의안과는 구분하여 의결하여야 한다. ③감사의 선임은 출석한 주주의 의결권의 과반수로 하되, 발행주식총수의 1/4 이상의 수로 하여야 한다. 다만, 상법 제368조의4 제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할 수 있다. ④감사의 선임과 해임에는 의결권 없는 주식을 제외한 발행주식총수의 100분의 3을 초과하는 수의 주식을 가진 주주(최대주주인 경우에는 그의 특수관계인, 그 밖에 상법시행령으로 정하는 자가 소유하는 주식을 합산한다)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. |

감사의 수를 명확히 개정 개정 개정 |

|

(신설) |

제47조의2(감사 후보의 추천) 제47조 제1항에 따라 선임되는 감사는 주주총회에서 선임되기에 앞서 회사의 이사회 내 설치된 임원후보추천위원회로부터 감사후보로 추천을 받아야 한다. |

임원후보추천위원회 추천 신설 |

|

제55조(재무제표와 영업보고서의 작성·비치 등) ①~⑤ ⑥대표이사는 제5항 각 서류에 대한 주주총회의 승인을 얻은 때에는 지체없이 대차대조표와 외부감사인의 감사의견을 공고하여야 한다. |

제55조(재무제표와 영업보고서의 작성·비치 등) ①~⑤ ⑥제5항에도 불구하고 회사는 상법 제447조의 각 서류가 법령 및 정관에 따라 회사의 재무상태 및 경영성과를 적정하게 표시하고 있다는 외부감사인의 의견이 있고, 감사 전원의 동의가 있는 경우 상법 제447조의 각 서류를 이사회 결의로 승인할 수 있다. ⑦제6항에 따라 승인받은 서류의 내용은 주주총회에 보고하여야 한다. ⑧대표이사는 제5항 또는 제6항의 규정에 의한 승인을 얻은 때에는 지체없이 대차대조표와 외부감사인의 감사의견을 공고하여야 한다. |

개정 |

|

제57조(이익배당) ①이익의 배당은 금전과 주식으로 할 수 있다. ②이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. ③제1항의 배당은 매결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. 또한, 시효의 완성으로 인한 배당금은 회사에 귀속한다. |

제57조(이익배당) ①이익배당은 금전 또는 금전 외의 재산으로 할 수 있다. ②이익의 배당을 주식으로 하는 경우 회사가 종류주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ③이익배당은 주주총회의 결의로 정한다. 다만, 제55조 제6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다. ④제1항의 배당은 이사회 결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ⑤배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. 또한, 시효의 완성으로 인한 배당금은 회사에 귀속한다. |

개정 |

|

제58조(중간배당) ①~② ③영업년도 개시일 이후 제1항의 기준일 이전에 신주를 발행한 경우에는 중간배당에 관해서는 당해 신주는 직전 영업년도 말에 발행된 것으로 본다. |

제58조(중간배당) ①~② ③제1항의 중간배당은 중간배당 기준일 전에 발행한 주식에 대하여 동등배당한다. |

개정 |

|

(신설) |

부칙(2021.03.31) 제1조(시행일) 본 정관은 2021년03월31일부터 시행한다. 제2조(적용배제 및 경과조치) 제33조의2, 제44조의2 및 제47조의2는 본 정관 개정 전 선임된 임원 및 2021년도 정기주주총회에서 선임되는 임원에 대하여 적용을 배제하고, 2021년도 정기주주총회 이후에 선임되는 임원에 대하여 적용하기로 한다. |

신설 |

다. 제 7 기(2021년) 정기주주총회 변경 세부 내용

|

변경 전 내용 |

변경 후 내용 |

목적 |

|

제12조(동등배당) ① 이 회사는 배당 기준일 현재 발행(전환된 경우를 포함한다)된 동종 주식에 대하여 발행일 에 관계 없이 모두 동등하게 배당한다. ② 제1항의 규정에도 불구하고 배당기준일을 정하는 이사회 결의일로부터 그 배당기준일까 지 발행한 신주에 대하여는 배당을 하지 아니한다 |

제12조(동등배당) ① 이 회사는 배당 기준일 현재 발행(전환된 경우를 포함한다)된 동종 주식에 대하여 발행일 에 관계 없이 모두 동등하게 배당한다. ②(삭제) |

전자증권 도입에 따라 해당 규정 상충 삭제 |

|

제18조 (전환사채의 발행) ① 이 회사의 주주는 전환사채 발행에 있어서 그가 소유한 주식수에 비례하여 전환사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 전환사채의 액면총액이 사백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 전환사채를 발행할 수 있다. |

제18조 (전환사채의 발행) ① 이 회사의 주주는 전환사채 발행에 있어서 그가 소유한 주식수에 비례하여 전환사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 전환사채의 액면총액이 일천억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 전환사채를 발행할 수 있다. |

누적 발행한도 증액 |

|

제19조 (신주인수권부사채의 발행) ① 이 회사의 주주는 신주인수권부사채 발행에 있어서 그가 소유한 주식수에 비례하여 신주인수권부사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 사채의 액면총액이 사백억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함) 신주인수권부사채를 발행할 수 있다. |

제19조 (신주인수권부사채의 발행) ① 이 회사의 주주는 신주인수권부사채 발행에 있어서 그가 소유한 주식수에 비례하여 신주인수권부사채의 배정을 받을 권리를 가진다. 다만, 이 회사는 사채의 액면총액이 일천억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함) 신주인수권부사채를 발행할 수 있다. |

누적 발행한도 증액 |

|

(신설) |

부칙(2022.03.31) 제1조(시행일) 본 정관은 2022년 3월 31일부터 시행한다. |

부칙 신설 |

라. 제 9 기(2023년) 정기주주총회 변경 세부 내용

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

| 제2조(목적) 이 회사는 다음의 사업을 영위함을 목적으로 한다. 1. 체외진단 의료기기 개발, 제조, 서비스 및 유통업 2. 의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 3. 유전자 검사 서비스 4. 헬스케어 상품 개발, 제조, 서비스 및 유통업 5. 연구개발 및 임상시험 서비스 6. 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 7. 의료기기 및 헬스케어 관련 컨설팅 8. 부동산 임대업 9. 기타 위 각 호에 직·간접적으로 관련된 부대사업 |

제2조(목적) 이 회사는 다음의 사업을 영위함을 목적으로 한다. 1. 체외진단 의료기기 개발, 제조, 서비스 및 유통업 2. 의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 3. 유전자 검사 서비스 4. 헬스케어 상품 개발, 제조, 서비스 및 유통업 5. 연구개발 및 임상시험 서비스 6. 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 7. 의료기기 및 헬스케어 관련 컨설팅 8. 부동산 임대업 9. 의약품의 개발, 제조 및 도소매업 10.기타 위 각 호에 직·간접적으로 관련된 부대사업 |

AI기반 신약 후보물질 발굴 및 개발 사업 추진 |

|

제10조(신주인수권) ①이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 가진다. ②제1항의 규정에 불구하고 다음 각호의 경우에는 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 이사회 결의로 신주를 배정할 수 있다. 1.발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의6의 규정에 의하여 일반공모증자 방식으로 신주를 발행하는 경우. 2.발행하는 주식총수의 100분의 20 범위 내에서 우리사주 조합원에게 신주를 우선 배정하는 경우. 3.상법 제542조의3에 따른 주식 매수선택권의 행사로 인하여 신주를 발행하는 경우. 4.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 5.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 회사가 경영상 필요로 외국인투자촉진법에 의한 외국인투자를 위하여 신주를 발행하는 경우 6.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 긴급한 자금의 조달을 위하여 국내외 금융기관 및 기관투자자에게 신주를 발행하는 경우 7.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 발행예정주식총수의 범위 내에서 사업상 중요한 기술도입, 재무구조 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 8.주권을 신규상장하거나 협회등록하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 ③제2항에 따라 신주를 배정하는 경우 상법 제416조제1호, 제2호, 제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. ④제1항 또는 제2항 각호의 어느 하나의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ⑤회사는 신주를 배정하는 경우 그 기일까지 신주인수의 청약을 하지 아니하거나 그 가액을 납입하지 아니한 주식이 발생하는 경우에 그 처리방법은 이사회 결의로 정한다. ⑥회사는 신주를 배정하면서 발생하는 단주에 대한 처리방법은 이사회의 결의로 정한다. |

제10조(신주인수권) ①이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 가진다. ②제1항의 규정에 불구하고 다음 각호의 경우에는 주주 외의 자(이 회사의 일부의 주주에게만 발행하는 경우에도 동일함)에게 이사회 결의로 신주를 배정할 수 있다. 1.발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의6의 규정에 의하여 일반공모증자 방식으로 신주를 발행하는 경우. 2.발행하는 주식총수의 100분의 20 범위 내에서 우리사주 조합원에게 신주를 우선 배정하는 경우. 3.상법 제542조의3에 따른 주식 매수선택권의 행사로 인하여 신주를 발행하는 경우. 4.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 5.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 회사가 경영상 필요로 외국인투자촉진법에 의한 외국인투자를 위하여 신주를 발행하는 경우 6.발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 긴급한 자금의 조달을 위하여 국내외 금융기관 및 기관투자자에게 신주를 발행하는 경우 7.발행주식총수의 100분의 80을 초과하지 않는 범위 내에서 발행예정주식총수의 범위 내에서 사업상 중요한 기술도입, 재무구조 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 8.주권을 신규상장하거나 협회등록하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 ③제2항에 따라 신주를 배정하는 경우 상법 제416조제1호, 제2호, 제2호의2, 제3호 및 제4호에서 정하는 사항을 그 납입기일의 2주 전까지 주주에게 통지하거나 공고하여야 한다. ④제1항 또는 제2항 각호의 어느 하나의 방식에 의해 신주를 발행할 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ⑤회사는 신주를 배정하는 경우 그 기일까지 신주인수의 청약을 하지 아니하거나 그 가액을 납입하지 아니한 주식이 발생하는 경우에 그 처리방법은 이사회 결의로 정한다. ⑥회사는 신주를 배정하면서 발생하는 단주에 대한 처리방법은 이사회의 결의로 정한다. |

발행 한도 증액 |

| (신설) |

부칙(2024.03.29) 제1조(시행일) 본 정관은 2024년 3월 29일부터 시행한다. |

부칙 신설 |

마. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 체외진단 의료기기 개발, 제조, 서비스 및 유통업 | 영위 |

| 2 | 의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 | 영위 |

| 3 | 유전자 검사 서비스 | 영위 |

| 4 | 헬스케어 상품 개발, 제조, 서비스 및 유통업 | 영위 |

| 5 | 연구개발 및 임상시험 서비스 | 영위 |

| 6 | 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 | 영위 |

| 7 | 의료기기 및 헬스케어 관련 컨설팅 | 영위 |

| 8 | 부동산 임대업 | 영위 |

| 9 | 의약품의 개발, 제조 및 도소매업 | 미영위 |

| 10 | 기타 위 각 호에 직·간접적으로 관련된 부대사업 | 영위 |

바. 사업목적 변경 내용

(1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2021년 03월 31일 | 1. 차세대염기서열분석(Next Generation Sequencing; 이하 “NGS”)기술 기반 분자진단기기의 개발, 제조 및 판매 | 1. 체외진단 의료기기 개발, 제조, 서비스 및 유통업 |

| 수정 | 2021년 03월 31일 | 2.분자진단 서비스 제공 | 5.연구개발 및 임상시험 서비스 |

| 수정 | 2021년 03월 31일 | 3.유전체 분야 소프트웨어, 솔루션 연구·개발 및 판매 사업 | 2.의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 |

| 수정 | 2021년 03월 31일 | 4.유전체 검사 사업 | 3.유전자 검사 서비스 |

| 추가 | 2021년 03월 31일 | - | 4. 헬스케어 상품 개발, 제조, 서비스 및 유통업 |

| 추가 | 2021년 03월 31일 | - | 6.연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 |

| 추가 | 2021년 03월 31일 | - | 7. 의료기기 및 헬스케어 관련 컨설팅 |

| 추가 | 2021년 03월 31일 | - | 8. 부동산 임대업 |

| 추가 | 2024년 03월 29일 | - | 9. 의약품의 개발, 제조 및 도소매업 |

(2) 변경 사유

| 사업목적 | 변경 취지 및 목적 | 제안 주체 | 주된 사업에 미치는 영향 | |

| 변경 전 | 변경 후 | |||

| 1. 차세대염기서열분석(Next Generation Sequencing; 이하 “NGS”)기술 기반 분자진단기기의 개발, 제조 및 판매 | 1. 체외진단 의료기기 개발, 제조, 서비스 및 유통업 | 사업목적 범위 명확화 | 이사회 | 해당사항 없음 |

| 2.분자진단 서비스 제공 | 5.연구개발 및 임상시험 서비스 | 사업목적 범위 명확화 | 이사회 | 해당사항 없음 |

| 3.유전체 분야 소프트웨어, 솔루션 연구·개발 및 판매 사업 | 2.의료용 소프트웨어 및 데이터베이스 개발, 제조, 서비스 및 유통업 | 사업목적 범위 명확화 | 이사회 | 해당사항 없음 |

| 4.유전체 검사 사업 | 3.유전자 검사 서비스 | 사업목적 범위 명확화 | 이사회 | 해당사항 없음 |

사. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 헬스케어 상품 개발, 제조, 서비스 및 유통업 | 2021년 03월 31일 |

| 2 | 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업 | 2021년 03월 31일 |

| 3 | 의료기기 및 헬스케어 관련 컨설팅 | 2021년 03월 31일 |

| 4 | 부동산 임대업<주1> | 2021년 03월 31일 |

| 5 | 의약품의 개발, 제조 및 도소매업<주2> | 2024년 03월 29일 |

- 당사는 정밀진단 시약, 분석, SW 판매 사업, 헬스케어 서비스 사업을 주된 사업으로 영위하고 있으며, 사업목적을 명확하게 하기위해 이사회 제안에 따라 1. 헬스케어 상품 개발, 제조, 2. 서비스 및 유통업, 연구용 시약 및 기기 개발, 제조, 수출입 및 유통업, 3. 의료기기 및 헬스케어 관련 컨설팅을 사업목적으로 추가하였습니다.

위 사업들은 현재 영위하고 있으며 구체적인 사항은 II. 사업의 내용을 참고하시기 바랍니다.

- 4. 부동산 임대업은 <주1>을 참고하시기바랍니다.

- 5. 의약품의 개발, 제조 및 도소매업은 <주2>를 참고하시기바랍니다.

<주1>

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 이사회 제안으로 다양한 수익원 창출등을 위해 목적사업에 추가하였습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 본 사업목적 추가로 인한 기존 사업과의 연관성은 없으며, 보고서 작성일 현재 매매 및 재개발 등 사업은 고려하지 않고 있어 시장의 주요 특성, 규모 및 성장성에 관한 기재를 생략합니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 보고서 작성일 현재 부동산 임대업과 관련된 투자 및 자금소요는 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 보고서 작성일 현재 부동산 임대업과 관련하여, 조직 및 인력구성 , 연구개발활동 내역, 제품 및 서비스 개발등은 기재를 생략하며, 임대료 수입은 창출하고 있습니다. 관련 사항은 II. 사업의 내용 - 4. 매출 및 수주상황을 참고하시기바랍니다.

(5) 기존 사업과의 연관성

- 기존 사업과의 연관성은 없으며, 관련 기재를 생략합니다.

(6) 주요 위험

- 주요위험은 존재하지 않으며, 관련 기재를 생략합니다.

(7) 향후 추진계획

-향후 변동 또는 변경사항 발생시관련내용을 갱신토록 하겠습니다.

(8) 미추진 사유

- 해당사항 없습니다.

<주2>

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 이사회 제안에 따라 신약 후보 물질 발굴 및 개발 사업을 추진하기 위해 사업목적을 추가하였습니다.

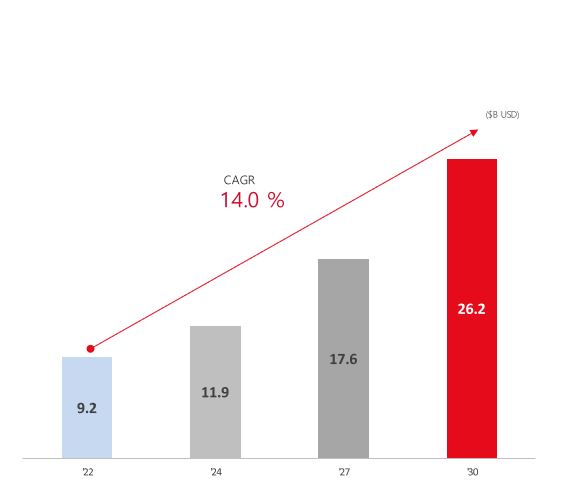

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 당사는 NGS 플랫폼을 기반으로 다양한 종류의 암과 관련된 바이오마커를 검사하고있습니다. 당사 핵심역량인 암 유전체 데이터 분석 및 연구 역량을 통해 AI기반으로 암 및 알츠하이머에 대한 신약 후보물질을 발굴 할 예정입니다. IMARC Group에 따르면 세계 알츠하이머병 치료제 시장 규모는 2022년 72억 달러에 달했습니다. 2023년부터 2028년까지 6.11%의 연평균 성장률(CAGR)을 보이며 2028년까지 104억 달러에 달할 것으로 예상했습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 신규사업은 초기단계로 투자 규모 및 회수기간 등에 대해서는 향후 추가 검토할 계획입니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 신규 사업은 초기단계로 현재 TF팀을 구성하였으며, 사업 진척도에 따라 향후 업데이트할 예정입니다.

(5) 기존 사업과의 연관성

- 당사의 핵심 역량인 암 유전체 데이터 분석을 통해 신약 후보물질을 발굴하고 신약개발을 장기적 과제로 추진하고자합니다.

(6) 주요 위험

- 주요위험에 대한 파악은 구체화되지 않았습니다.

(7) 향후 추진계획

- 신규사업 진출은 초기단계로 향후 상세계획을 수립 예정입니다.

(8) 미추진 사유

- 신규사업 진출은 초기단계로 향후 상세계획을 수립 예정입니다.

II. 사업의 내용

1. 사업의 개요

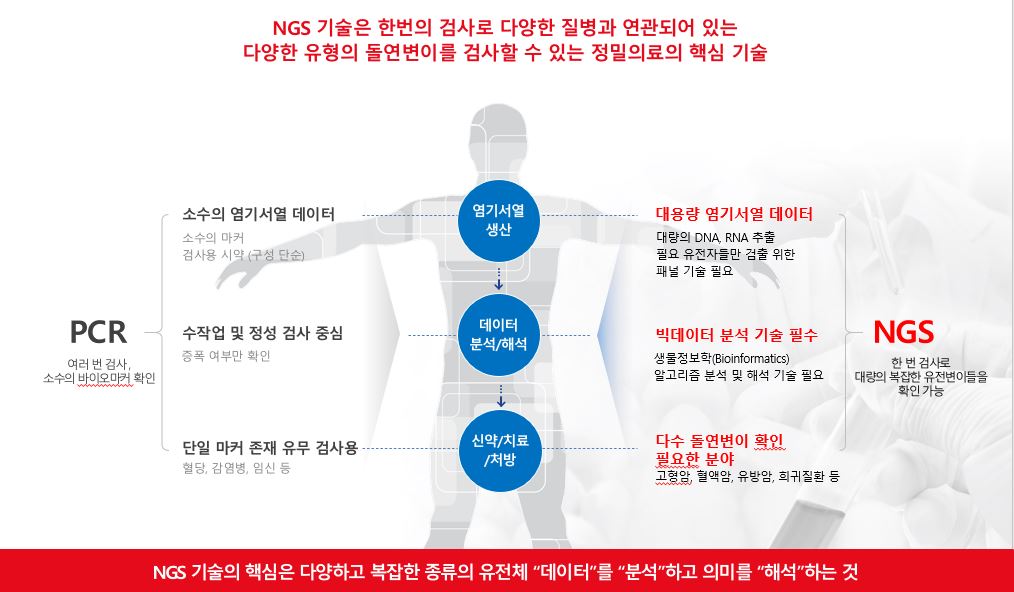

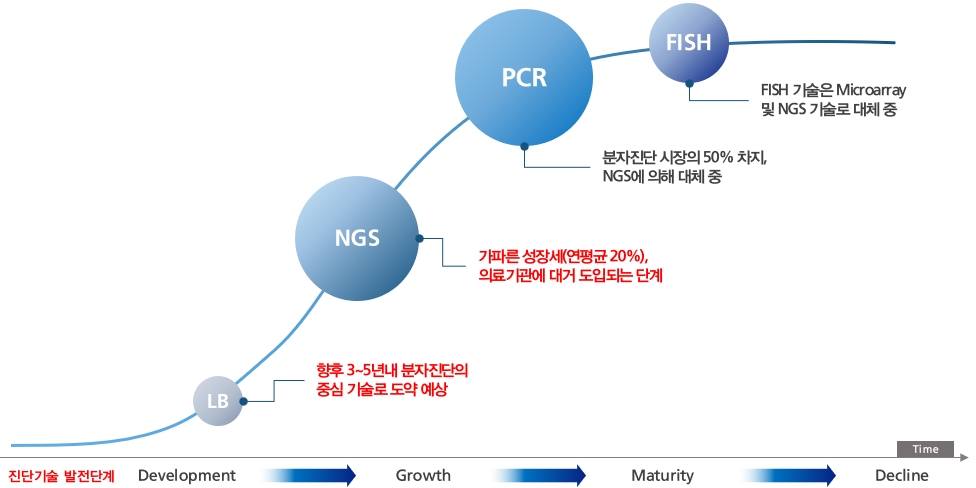

"II. 사업의 내용"의 이해를 돕기 위해 아래와 같이 주요 용어에 대하여 간략히 설명드립니다.

[주요 용어 해설]

|

용어 |

설명 |

|

검체 |

체외진단을 위해 환자에게서 채취된 샘플을 의미합니다. 혈액, 소변, 타액 등 여러 가지 형태의 체액과 조직 및 골수 등이 여기에 해당합니다. |

|

고형암 |

혈액암을 제외한 장기에서 발생하거나 또는 덩어리로 이루어진 모든 암종을 의미합니다. 폐암, 유방암, 위암, 피부암 등이 여기에 해당합니다. |

|

돌연변이 (Mutation) |

인간 표준 유전체 서열을 기준으로 비교할 때 다르게 나타나는 염기서열 또는 구조를 말합니다. 일반적으로 인구집단에서 1% 미만의 빈도를 갖는 유전변이를 돌연변이로 정의하기도 합니다 |

|

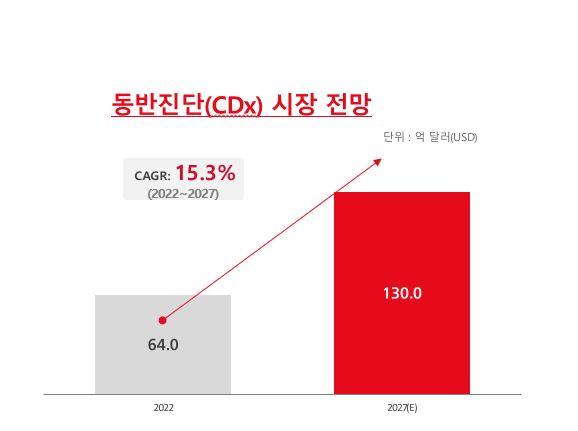

동반진단 (Companion Diagnostics) |

환자에게 약물을 처방하거나 치료를 시행함에 있어, 약효나 치료법의 효과 또는 부작용을 예측할 수 있는 바이오마커를 의무적으로 검사하는 진단법을 말합니다. |

|

변이해석 (Interpretation) |

유전자 검사를 통해 발견된 유전변이의 임상적 의미를 해석하는 것을 말합니다. 일반적으로 질병과의 연관성, 약물 또는 치료법에 대한 효과 및 부작용, 예후 예측에 관한 정보를 제공하는 과정을 말합니다. |

|

분석 알고리즘 |

유전체 데이터를 분석, 해석 및 관리하기 위한 알고리즘을 의미합니다. 생물정보학, 통계 및 수학적 모델을 사용하여 컴퓨터 프로그래밍으로 구현되며, 유전체 분석 및 해석을 위해 여러 개의 알고리즘이 사용됩니다. |

|

분석 파이프라인 |

유전체 데이터를 분석, 해석 및 관리하기 위하여 여러 개의 알고리즘을 연결해 놓은 것을 말합니다. 질병, 돌연변이 유형 및 진단 목적 등에 따라 여러 가지 분석 파이프라인이 필요하며 차세대염기서열분석 기반 정밀진단을 수행하기 위하여 필수적이고 중요한 기술입니다. |

|

빅데이터 (Big Data) |

기존 데이터베이스 관리도구의 능력을 넘어서는 대량의 데이터로부터 가치를 추출하고 결과를 분석하는 기술입니다. 정밀진단 구현을 위해 차세대염기서열분석 기술에 의해 생산되는 유전체 빅데이터를 처리하고 해석하기 위한 데이터 분석 기술이 매우 중요합니다. |

|

생물정보학 (Bioinformatics) |

생물학적인 문제를 응용수학, 정보과학, 통계학, 컴퓨터 과학, 인공지능, 화학, 생화학 등을 이용하여 주로 분자 수준에서 다루는 학문입니다. 주 연구분야는 유전자 염기서열정렬, 유전변이 분석, 유전자발현의 예측, 단백질 간 상호작용, 진화 모델 등 다양합니다. |

|

생어 시퀀싱 (Sanger Sequencing) |

처음으로 상용화된 DNA 시퀀싱의 한 방법으로, Fredrick Sanger가 1977년에 개발하여 최근까지 가장 널리 쓰인 시퀀싱 방법입니다. 현재는 대규모 자동 게놈 분석을 위해 차세대염기서열분석 방법으로 대체되고 있습니다. |

|

액체생검 (Liquid Biopsy) |

혈액, 소변, 척수액 등으로부터 검체를 채취해 암 또는 다양한 질병을 진단하는 기술입니다. 기존의 침습적(수술)인 진단을 대체할 수 있어 진단의 새로운 영역으로 급부상하고 있으며, 현재 액체생검 중 가장 활발한 영역은 혈액을 이용해 암의 돌연변이 유전자를 진단하는 분야입니다. |

|

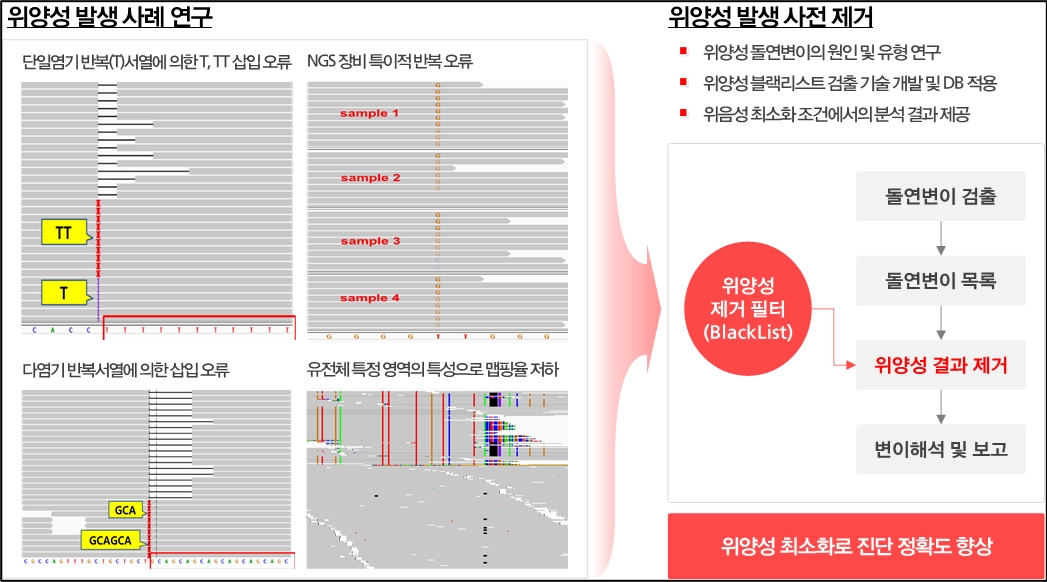

위양성 (False Positive) |

진단 또는 검사에서, 양성이 아닌 사람을 양성으로 판정하는 현상입니다. 이 경우 불필요한 의료행위로 인한 부작용이 우려됩니다. |

|

위음성 (False Negative) |

진단 또는 검사에서, 음성이 아닌 사람을 음성으로 판정하는 현상입니다. 이 경우 적절한 의료행위를 받지 못하는 상황이 우려됩니다. |

|

유전자 패널 (Gene Panel) |

특정 질병과 관련된 유전자들을 차세대염기서열분석 기술로 검사하기 위하여 제작된 유전자 검사용 진단 키트입니다. 패널은 수개에서 수백 개의 유전자로 구성되며, 진단 목적에 따라 고유한 특성을 가집니다. |

|

유전자 (Gene) |

유전체를 구성하는 DNA 염기서열 중에서 단백질의 아미노산 서열 및 발현에 관한 정보를 포함하고 있는 영역을 말합니다. 일반적으로 하나의 유전자는 하나의 단백질을 코딩합니다. |

|

유전체 (Genome) |

바이러스를 제외한 모든 생명체는 DNA를 유전물질로 사용하며, 하나의 생명체가 가지는 모든 DNA 염기서열의 총합을 유전체라고 합니다. |

|

임상시험 |

임상시험용 의료기기의 안전성과 유효성을 증명할 목적으로, 해당 의료기기의 임상적 효과를 확인하기 위하여 사람의 검체를 대상으로 실시하는 시험 또는 연구를 총칭하는 것입니다. |

|

정밀의료 |

2015년 미국 오바마 정부의 선언으로 주목받은 의료개념으로 환자의 개인별 특성을 고려한 맞춤치료를 의미합니다. 환자의 개인별 특성에는 유전적 특성과 돌연변이 진단결과가 가장 중요한 요소 중 하나입니다. |

|

조직적합항원 (Human Leukocyte Antigen, HLA) |

인간백혈구항원으로도 불리며 주조직적합성복합체(Major Histocompatibility Complex, MHC)의 한 부분입니다. 주로 장기와 골수 이식의 공여자와 수혜자 간의 HLA 일치 여부를 판정하기 위해 검사합니다. |

|

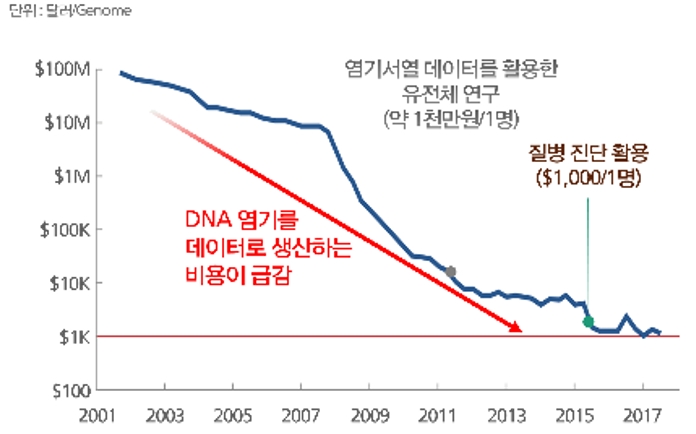

차세대염기서열분석 (Next Generation Sequencing, NGS) |

생어 시퀀싱과 비교하여 유전체를 대용량으로 신속하게 분석하는 기술이며 High-throughput 또는 Massive parallel 시퀀싱으로도 불립니다. 차세대염기서열분석의 등장으로 유전체 분석에 필요한 비용이 급격히 낮아져 많은 분야에서 다양하게 사용되고 있습니다. |

|

체외진단의료기기 (In vitro Diagnostic Device, IVD) |

환자에게서 채취한 검체를 사용하여 질병 등의 진단, 예측 및 모니터링을 수행하기 위한 의료기기를 의미합니다. |

|

클라우드 컴퓨팅 (Cloud Computing) |

인터넷을 통해 가상화된 컴퓨터의 자원을 시간과 장소에 상관없이 즉시 사용할 수 있는 기술을 말합니다. 당사에서는 해외 고객에 대하여 실시간으로 데이터 분석을 지원하는데 활용하고 있습니다. |

|

혈액암 |

혈액 세포나 조혈기관, 골수, 림프 등에 생기는 암을 의미합니다. 백혈병, 림프종, 다발성골수종 등이 여기에 해당합니다. |

|

BRCA 유전자 검사 |

BRCA1 또는 BRCA2 유전자의 유전성 돌연변이에 의해 유방암 또는 난소암이 발생할 위험도를 평가하기 위해 검사합니다. BRCA1 또는 BRCA2 유전자의 유전성 돌연변이를 가진 여성은 일생 동안 유방암이 발생할 위험도가 60%, 난소암이 발생할 위험도가 15-40%에 달합니다. |

|

CE-IVD |

유럽연합(EU)의 의료기기 CE 마크로써, 해당 의료기기가 관련 규격(MDD 93/42/EEC)의 요구사항을 충족하고 있으며, 유럽경제지역(EEA, European Economic Area)에 의료기기를 판매할 수 있다는 것을 의미합니다. |

|

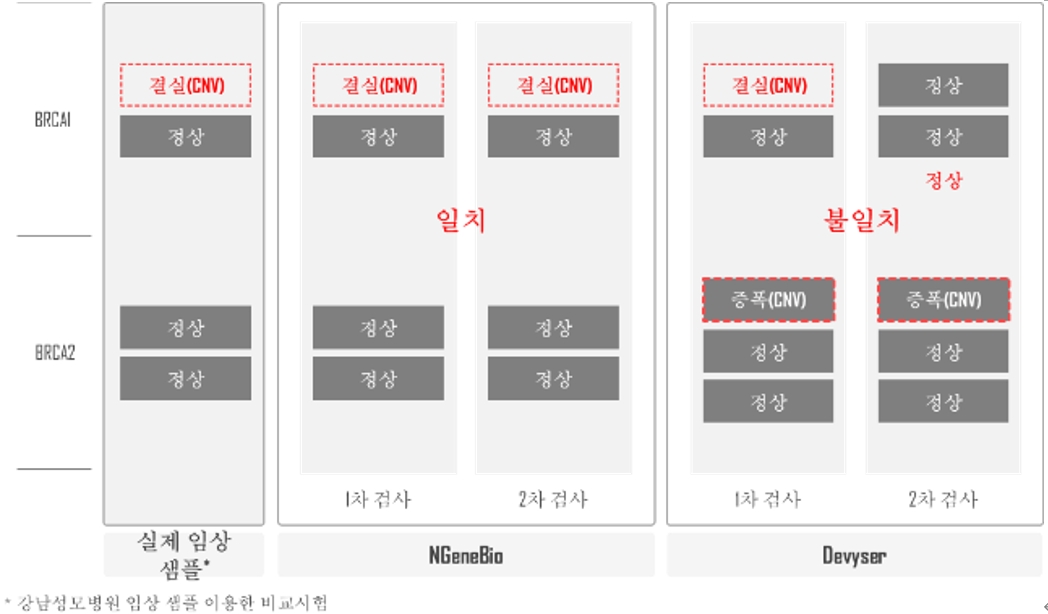

CNV (Copy Number Variation) |

복제수변이라고 하며 부모 양쪽으로부터 받은 대립유전자의 일부 또는 전부가 증폭되거나 소실되어 나타나는 변이를 말합니다. 변이의 크기는 매우 다양하며, 암이나 다양한 유전질환의 원인으로 알려져 있습니다. |

|

DTC (Direct-To-Consumer) |

의료기관을 거치지 않고 소비자를 직접 대상으로 하는 유전자검사 서비스를 말합니다. 미국의 23andMe가 가장 대표적인 기업입니다. |

|

FDA (Food and Drug Administration) |

미국 내에서 유통되는 식품, 의약품, 의료기기 등의 효능과 안전성을 관리하는 기관입니다. FDA는 세계적으로 가장 엄격하고 신중한 승인 절차와 기준을 가지고 있으며, 가장 높은 공신력을 인정받고 있습니다. |

|

GMP (Good Manufacturing Practice) |

의료기기의 안정성과 유효성을 확보하기 위해 준수해야 하는 우수 의료기기의 제조 및 관리 기준입니다. 국내의 KGMP와 같이 국가별로 관련 규정을 두고 운영하고 있으며, 식약처의 정기적인 실사 및 관리를 통해 자격이 유지됩니다. |

|

IHC (Immunohistochemistry) |

세포나 조직 내에 찾고자 하는 특정 항원의 존재 유무를 높은 특이성과 결합력을 지닌 항원-항체 반응을 이용하여 검사하는 방법입니다. |

|

ISO 13485 |

국제표준화기구(International Organization for Standardization, ISO)에 의해 제정된 의료기기 품질경영 시스템은 의료기기 제조사 및 공급사가 사용할 수 있도록 고안된 품질경영 시스템의 개발, 구현 및 유지관리에 대해 다루고 있습니다. |

|

ISO 17025 |

국제표준화기구에 의해 제정된 시험소 또는 교정기관의 능력에 관한 일반 요구사항의 국제표준규격 입니다. ISO 9001:1994를 기초로 하여 시험소/교정기관에 대한 고유의 요구사항을 부가한 규격이며 시험소/교정기관의 능력을 인정기관이 인정할때에 기준으로써 사용합니다. |

|

ISO 27001 |

국제표준화기구 및 국제전기기술위원회(International Electrotechnical Commission, IEC)에서 제정한 정보보호 관리체계에 대한 국제표준이자 정보보호 분야에서 가장 권위 있는 국제 인증으로, 정보보호 정책, 물리적 보안, 정보접근 통제 등 정보보안 관련 항목에 대한 인증입니다. |

|

ISO 9001 |

모든 산업 분야의 품질경영시스템 요구사항을 규정한 국제표준입니다. 제품 또는 서비스의 실현 시스템이 규정된 요구사항을 충족하고 이를 유효하게 운영하고 있음을 객관적으로 인증해 주는 제도입니다. |

|

PCR (Polymerase Chain Reaction) |

중합효소연쇄반응으로 불리며, DNA의 원하는 부분을 복제하고 증폭시키는 분자생물학적인 기술입니다. PCR은 타겟 서열의 증폭을 통해 극미량의 샘플만으로도 그 DNA의 서열을 분석하는데 이용할 수 있습니다. |

|

SNP (Single Nucleotide Polymorphism) |

단일염기다형성이라고 하며, DNA 염기서열 중 하나의 염기가 다른 염기로 치환되는 변이를 의미합니다. 대부분의 SNP는 인구집단에 1% 이상 존재하며, 질병을 비롯한 다양한 표현형과 연관되기도 합니다. |

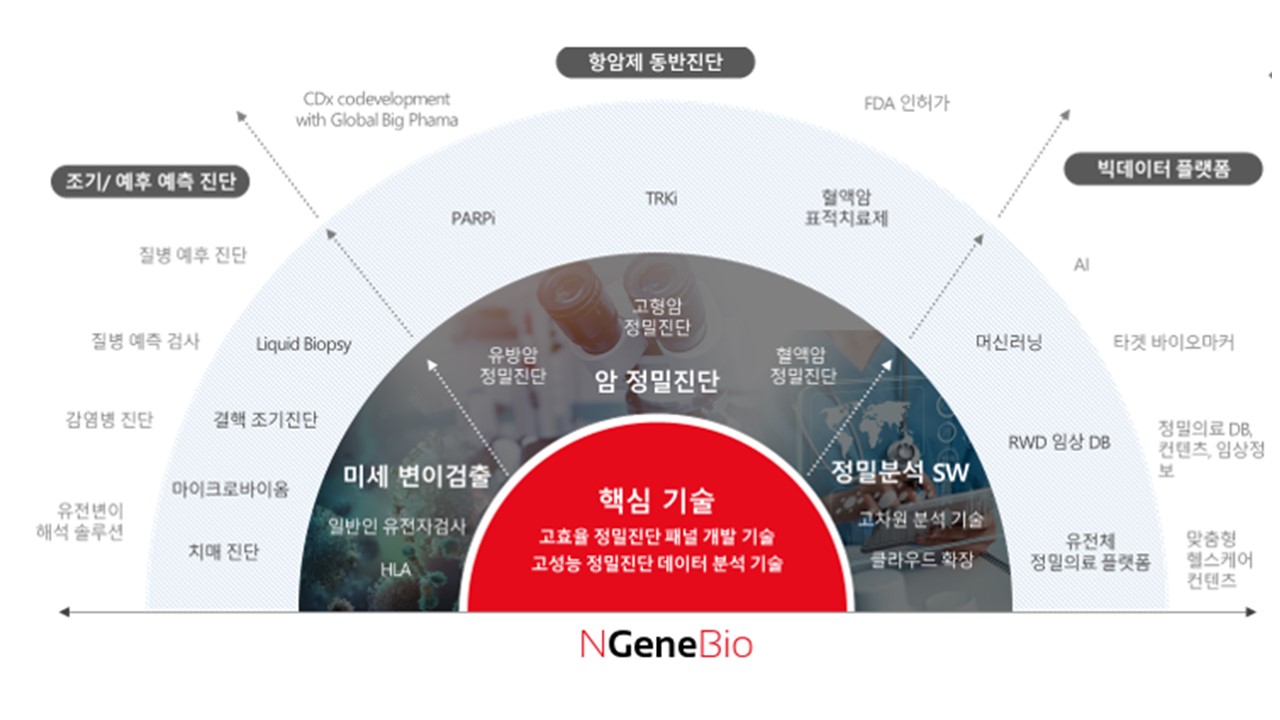

가. 사업의 개요

당사는 단일사업부문으로 구성되어 있으며, 주요사업은 첫째로, 정밀진단 시약 및 분석 SW 판매 사업으로 유방암·혈액암·고형암 등 대부분의 암 종에 대한 정확한 유전자를 추출하는 패널과 데이터분석 SW를 의료기관에 제공합니다. 의료기관에서는 당사의 제품으로 암환자의 개인별 특성을 고려해 암 원인 변이를 찾아내고 가장 적합한 치료제 및 방법을 확인하며 맞춤치료에 활용합니다. 당사의 제품은 보험수가를 적용 받아 국내 대형의료기관 및 암거점병원에 납품하고 있으며, 글로벌 제품과의 비교우위를 기반으로 독일, 사우디아라비아, 싱가포르, 베트남, 폴란드, 그리스 등 해외 수출도 진행중입니다. 두번째로, 개인 유전자검사 서비스 제공 사업으로 유전자검사기관 인증을 취득하여 일반인 대상의 비만, 운동, 식이 등과 관련된 유전자검사 서비스를 수행하고 있습니다. 특히 유전자 검사를 통한 다양한 개인 맞춤형 헬스케어 콘텐츠를 제공하여 차별화하고 있으며, 헬스케어 서비스로 확대하고 있습니다. 세번째로, 동반진단 서비스 사업으로 표적치료제 신약 개발사를 대상으로 표적치료제 대상환자 선별 및 임상효과를 검증시에 당사의 정밀진단 제품을 활용하여 최적의 치료법 제시 및 임상 반응율을 검사하여 동반진단 서비스로 제공하고 있습니다. 신약의 임상허가시 당사의 정밀진단제품이 동반으로 임상허가를 취득할 수 있으며, 이 경우에는 신약 처방과 함께 당사의 동반진단이 결합하여 판매가 가능합니다.

나. 주요 제품 등의 현황

당사는 크게 제품매출, 서비스매출, 상품매출, 임대매출로 구성되어 있으며, 주요 매출은 제품매출과 서비스매출에서 발생합니다. 첫번째, 제품매출은 유전성 유방암/난소암 검사에 사용되는 BRCAaccuTest 제품, 혈액암 환자 대상 최적 치료방법을 파악하기 위해 사용하는 HEMEaccuTest 제품, 위암, 폐암, 대장암 등 대부분의 암 종에 적용 가능하며 암조직에서 암 환자의 최적 치료정보를 제공하기 위해 사용되는 SOLIDaccuTest 제품과 300개 이상의 유전자의 변이를 동시에 검사할 수 있는 대용량 고형암 검사가 가능한 ONCOaccuPanel 제품, 골수 및 장기 이식 시 공여자와 환자의 유전자 검사를 통해 적합성 여부를 한 번에 검사할 수 있는 HLAaccuTest 제품, 결핵진단제품인 MTBaccuPanel등 다양한 고위험성 질병에 대한 정밀진단 제품으로 구성되어 있습니다. 상기 정밀진단 제품은 NGeneAnalySys라는 정밀진단 SW를 포함하며, NGeneAnalySys는 당사의 다양한 정밀진단 패널을 사용하여 생성된 NGS 염기서열 변이를 분석하고 임상적 의미를 해석한 후 최종 검사 결과 리포트까지 자동 생성하는 NGS 정밀진단용 소프트웨어입니다. 정밀진단 제품의 국내 주요 매출처는 전국 주요 암 거점 대형 의료기관이며, 해외 주요 매출국가는 독일,튀르키예,폴란드 등 유럽 및 사우디 등 중동, 싱가포르, 베트남 등입니다.

두번째, 서비스 매출은 환자가 아닌 일반인 대상의 유전자검사 서비스로써, 의료기관을 방문하지 않고, 소비자가 직접 개인의 유전적 특성을 검사할 수 있는 DTC (Direct-To-Consumer) 서비스와 동반진단 등 연구용역 서비스로 구성되어 있습니다.

다. 매출 및 수주상황

2024년 1분기 누적 정밀진단 제품 매출은 7.1억원이며, 개인유전자검사 서비스은 0.3억원 그외 1.4억원에 매출을 달성하였습니다.. 이를 다시 수출과 내수로 구분하면 수출은 1.4억원, 내수는 7.4억원을 기록하였습니다. 제품매출은 정밀진단 매출이며 수출 1.4억원, 내수 5.7억원입니다. 서비스매출은 개인유전자검사 서비스매출로 0.3억원 전부 내수이고, 정밀진단 연구용역 서비스매출은 내수 0.8억원이며, 그외 상품 매출은 0.6억원입니다.

당사의 판매 전략은 국내에서는 첫째로 고품질 제품으로 경쟁 차별화 및 제품 신뢰도 확보하고자 하며, 두 번째, 제품 사용 병원들과 긴밀한 관계를 구축하는 것이며, 세 번째, 내부 사업조직 인력들의 BT, IT 기술 전문 역량을 지속적으로 강화하여 고객 대상 다양한 기술지원이 가능하도록 하는 것입니다. 해외에서는 첫째, 해외 진출을 위한 공통 전략을 수립하여 실행하고 있으며, 둘째, 각 대륙 및 국가별 시장과 규제 특성을 고려한 단계적 실행 전략도 수립하여 실천하고 있습니다. 현재 유럽, 동남아, 서남아, 중남미 지역의 우수 대리점들을 다수 확보하고 있으며, 해당 대리점들 교육 및 기술 지원을 비롯하여, 대리점과 공동 학술 세미나 개최 및 당사에서 인하우스 트레이닝도 개최하는 등 활발한 해외 영업 및 마케팅 활동을 펼치고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

(1) 정밀진단 제품군

정밀진단 시약 및 분석 SW 판매 사업은 유방암·혈액암·고형암 등 대부분의 암 종에 대한 정확한 유전자를 추출하는 패널과 데이터분석 SW를 의료기관에 제공하여 암환자의 개인별 특성을 고려해 암 원인 변이를 찾아내고 가장 적합한 치료제 및 방법을 추천하는 사업입니다. 보험수가를 적용 받아 국내 대형의료기관 및 암거점병원에 납품하고 있으며, 글로벌 제품과의 비교우위를 기반으로 싱가포르, 베트남, 독일,사우디아라비아, 폴란드, 그리스 등 해외 수출도 진행중입니다.

정밀진단 제품군은 유전성 유방암/난소암 검사에 사용되는 BRCAaccuTest 제품, 혈액암 환자 대상 최적 치료방법을 파악하기 위해 사용하는 HEMEaccuTest 제품, 위암, 폐암, 대장암 등 대부분의 암 종에 적용 가능하며 암조직에서 암 환자의 최적 치료정보를 제공하기 위해 사용되는 SOLIDaccuTest 제품과 300개 이상의 유전자의 변이를 동시에 검사할 수 잇는 대용량 고형암 검사가 가능한 ONCOaccuPanel 제품, 골수 및 장기 이식 시 공여자와 환자의 유전자 검사를 통해 적합성 여부를 한 번에 검사할 수 있는 HLAaccuTest 제품, 결핵진단제품인 MTBaccuPanel 등 다양한 고위험성 질병에 대한 정밀진단 제품이 출시되어 있습니다.

| [정밀진단 패널 제품군] |

|

|

정밀진단 패널 제품군 |

|

|

정밀진단 패널 제품군_2 |

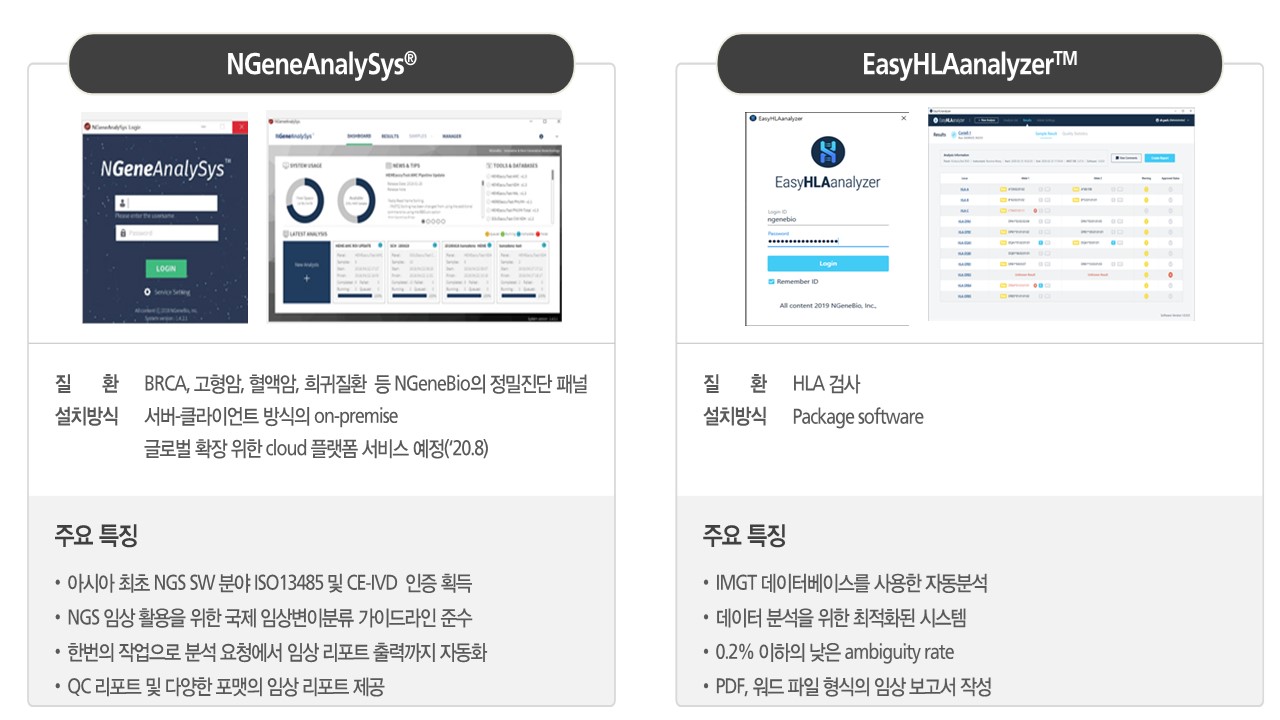

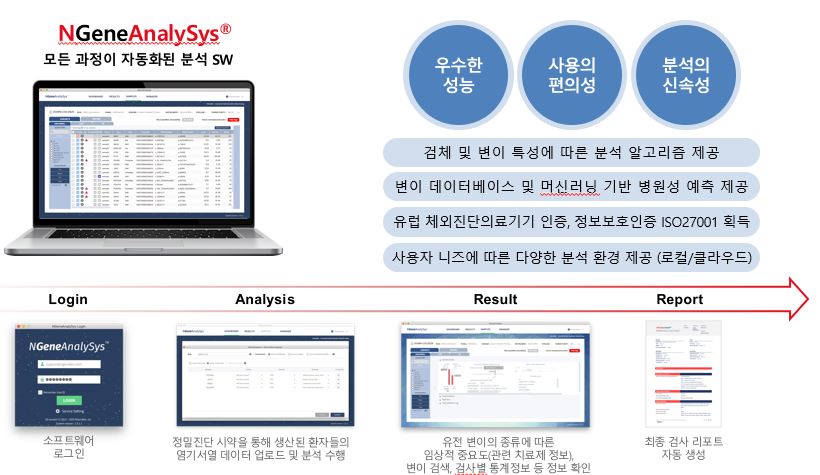

(2) 정밀진단 SW

NGeneAnalySys는 당사의 다양한 정밀진단용 패널을 사용하여 생성된 염기서열 데이터를 분석하고 변이의 임상적 의미를 해석한 후 최종 검사 결과 리포트까지 자동 생성하는 NGS 정밀진단용 소프트웨어입니다. 사용자는 간단히 분석 데이터를 서버로 업로드 하는 작업만 수행하면, 서버에서 자동으로 데이터를 분석하여 사용자에게 분석 결과를 제공합니다.

| [정밀진단 패널에서 생산된 데이터를 분석, 해석, 리포트 자동화 가능한 정밀진단 SW] |

|

|

정밀진단 패널에서 생산된 데이터를 분석,해석,리포트 자동화 가능한 정밀진단 SW |

모든 정밀진단 패널은 자체적으로 개발한 분석 SW와 결합되어 판매되고 있으며, 분석 SW는 패널과 함께 식약처 품목허가를 받아 진단 분석 정확도, 편의성, 신뢰도가 높습니다. 국내에서 유일하게 병원에서 사용하는 차세대염기서열 데이터 자동 분석 및 해석 SW로써 일부 전문가들만 수작업으로 데이터를 분석할 때의 불편함과 문제점을 해소함으로써, NGS 기반 정밀진단 시장 활성화에 기여를 할 뿐만 아니라, 국내외 경쟁 기업들과 경쟁우위가 되는 요소이며, NGS 기반 정밀진단 시장 활성화에 기여를 하고 있습니다.

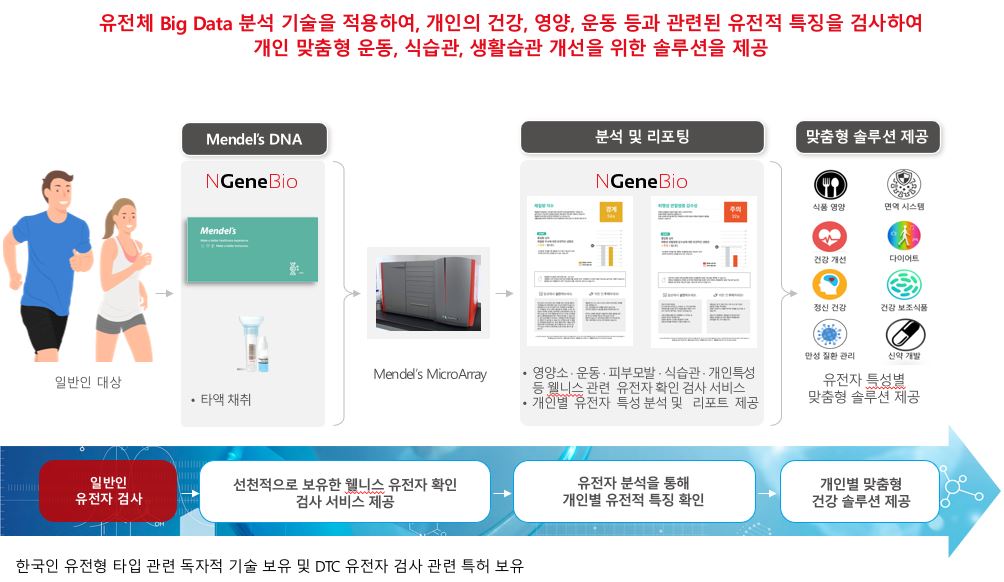

(3) Mendel's (검사서비스)

Mendel's는 환자가 아닌 일반인 대상의 유전자검사 서비스로써, 의료기관을 방문하지 않고, 소비자가 직접 개인의 유전적 특성을 검사할 수 있는 DTC (Direct-To-Consumer) 서비스입니다. 검사 항목으로는 영양소, 운동, 피부모발, 식습관, 개인특성 등 70가지 항목이며, 유전자 정보 기반 개인 맞춤형 운동방법과 식단관리 기능 콘텐츠가 개발되어 출시 예정입니다. 머신 러닝 기술과 빅데이터 분석 기반 10년 후 건강 예측 알고리즘 등이 추가되어 유전자 검사 결과가 개인의 건강한 생활에 실질적인 도움이 될 수 있도록 관련 연구 개발을 지속하고 있습니다.

| [개인 유전자 검사 서비스 (Mendel's DNA)개념] |

|

|

개인 유전자 검사 서비스 (mendel's dna)개념_1 |

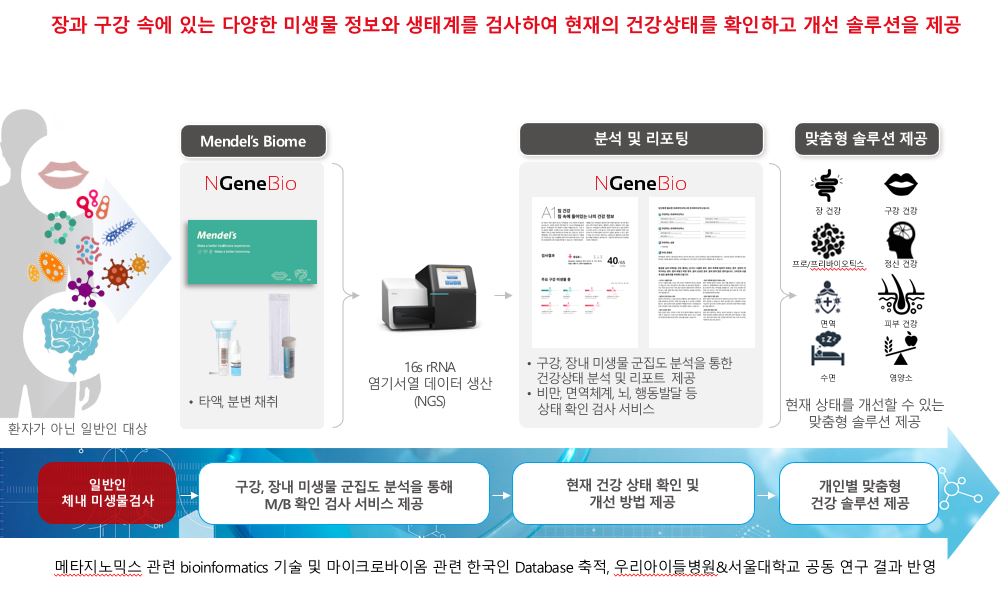

(4) 마이크로바이옴검사서비스

Mendel’s Biome 은 일반인 대상의 건강 관리를 위한 검사서비스입니다. 구강 및 장내에 존재하는 모든 미생물 군집 분석을 통해 건강상태를 확인, 개인 건강관리를 위한 맞춤 솔루션을 제공합니다. 당사는 '23년 08월 영유아 전용 장내 미생물 검사서비스를 런칭하였으며, 급성장하고 있는 마이크로바이옴 시장 내에 경쟁력 있는 제품을을 출시할 수 있도록 연구 개발을 지속하고 있습니다.

| [마이크로바이옴 검사서비스 (Mendel’s Biome) 개념] |

|

|

마이크로바이옴 검사 서비스(mendel’s biome) |

나. 주요 제품 매출액 및 매출비중

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 백만원) |

| 구분 |

품 목 |

생산(판매) 개 시 일 |

제10기 1분기 2024년 | 제9기 2023년 | 제8기 2022년 |

제 품 설 명 |

|||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 제품 | 정밀진단제품 | 2017.12.27 | 711 | 81.4% | 2,293 | 52.71% | 3,492 | 31.69% | 암 등 질병 원인 유전자를 정밀하게 검사하는 제품 |

| 소계 | 711 | 81.4% | 2,293 | 52.71% | 3,492 | 31.69% | - | ||

| 서비스 | DTC 서비스 | 28 | 3.2% | 1,096 | 25.20% | 5,982 | 54.30% | 일반인 대상 개인 유전자를 검사하여 제공하는 서비스 | |

| 연구용역 서비스 | 76 | 8.7% | 743 | 17.07% | 296 | 2.69% | - | ||

| 소계 | 103 | 11.8% | 1,839 | 42.27% | 6,278 | 56.99% | - | ||

| 상품 | 53 | 6.1% | 196 | 4.49% | 1,227 | 11.14% | - | ||

| 임대 | 6 | 0.7% | 23 | 0.52% | 20 | 0.19% | - | ||

| 합계 | 874 | 100.0% | 4,351 | 100.00% | 11,018 | 100% | |||

다. 주요 제품 등의 가격변동추이

당사의 제품단가는 각 거래처별로 사양등의 차이로 인해 각각의 제품종류 및 특성에 따라 단가를 책정하고 있으며, 가격 경쟁 및 정보 유출의 우려가 있어 기재를 생략합니다.

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

(1) 매입 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 천원) |

| 매입유형 | 품 목 | 구 분 | 2024년도 | 2023년도 | 2022년도 |

| (제10기 1분기) | (제9기) | (제8기) | |||

| 원재료 | DTC | 국 내 | 38,303 | 56,290 | 1,929,899 |

| 수 입 | 0($0) | 295($240) | - | ||

| 소 계 | 38,303 | 56,585 | 1,929,899 | ||

| 정밀진단 | 국 내 | 405,727 | 1,147,538 | 2,660,685 | |

| 수 입 | 2,854($1,800.00) | 3,022($1,560.00) | 1,660($1,146.54) | ||

| 소 계 | 408,581 | 1,150,560 | 2,662,345 | ||

| 원재료합계 | 국 내 | 444,030 | 1,203,828 | 4,590,584 | |

| 수 입 | 2,854($1,800.00) | 3,317($1,800.00) | 1,660($1,146.54) | ||

| 소 계 | 446,884 | 1,207,145 | 4,592,244 | ||

| 부재료 | DTC | 국 내 | 1,200 | 187,077 | 543,782 |

| 수 입 | - | - | - | ||

| 소 계 | 1,200 | 187,077 | 543,782 | ||

| 정밀진단 | 국 내 | 30,233 | 110,451 | 70,194 | |

| 수 입 | - | - | - | ||

| 소 계 | 30,233 | 110,451 | 70,194 | ||

| 부재료합계 | 국 내 | 31,433 | 297,527 | 613,977 | |

| 수 입 | - | - | - | ||

| 소 계 | 31,433 | 297,527 | 613,977 | ||

| 상품 | 웰핏 | 국내 | - | 282,915 | - |

| 수입 | - | - | - | ||

| 소계 | - | 282,915 | - |

주1) 원재료, 부재료 모두 부가세가 제외된 금액입니다.

나. 생산 및 생산설비에 관한 사항

(1) 생산 인력 및 생산 능력

| 제품 | 월 생산량 | 연간 생산량 |

| (Kit/M) | (Kit/Y) | |

| 정밀진단제품 | 200 | 2,400 |

(2) 제품별 생산 실적

| (기준일 : | 2024년 03월 31일 | ) | 단위 : Kit |

| 제품 | 구분 | 2024년도 | 2023년도 | 2022년도 |

| (제10기 1분기) | (제9기) | (제8기) | ||

| 정밀진단제품 | 생산실적 (kit) | 151 | 410 | 549 |

(3) 생산설비 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 천원) |

|

공장별 |

자산별 |

소재지 |

기초 가액 |

증감 |

상각 |

기말 가액 |

비고 |

|

|

증가 |

감소 |

|||||||

|

공장A |

토지 |

서울 |

2,696,000 | - | - | - | 2,696,000 | |

|

건물 |

서울 |

4,044,000 | - | - | 25,275 | 4,018,725 | ||

|

기계장치 |

서울 |

1,834,928 | 8,600 | - | 144,354 | 1,699,175 | ||

|

공구와기구 |

서울 |

3,814 | - | - | 665 | 3,149 | ||

4. 매출 및 수주상황

가. 매출실적

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 천원) |

|

매출 유형 |

품 목 |

2024년도 (제10기 1분기) |

2023년도 (제9기) |

2022년도 (제8기) |

|

|

금액 |

금액 |

금액 |

|||

|

제품 |

정밀진단 제품 |

수 출 |

139,152 ($104,164) |

243,865 ($187,101) |

1,183,219 ($968,870) |

|

내 수 |

572,276 | 2,049,441 | 2,308,530 | ||

|

소 계 |

711,427 | 2,293,306 | 3,491,749 | ||

|

상품 |

상품 |

수 출 |

0 ($0) |

-16,765 (-$12,772) |

18,752 ($14,292) |

|

내 수 |

52,895 | 212,336 | 1,208,195 | ||

|

소 계 |

52,895 | 195,571 | 1,226,947 | ||

|

서비스 |

DTC |

수 출 |

- | - | - |

|

내 수 |

27,651 | 1,096,320 | 5,977,691 | ||

|

소 계 |

27,651 | 1,096,320 | 5,977,691 | ||

|

서비스 |

연구용역 |

수 출 |

0 ($0) |

6,861 ($5,500) |

10,928 |

|

내 수 |

75,834 | 736,015 | 289,843 | ||

|

소 계 |

75,834 | 742,876 | 300,771 | ||

| 임대 | 임대 | 수 출 | - | - | - |

| 내 수 | 5,700 | 22,800 | 20,400 | ||

| 소 계 | 5,700 | 22,800 | 20,400 | ||

|

합 계 |

수 출 |

139,152 ($104,164) |

233,961 ($179,829) |

1,212,899 ($983,162) |

|

|

내 수 |

734,356 | 4,116,912 | 9,804,658 | ||

|

합 계 |

873,508 | 4,350,873 | 11,017,557 | ||

나. 설립 이후 매출 등 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 천원) |

|

구 분 |

2024년도 (제10기 1분기) |

2023년도 (제9기) |

2022년도 (제8기 ) |

2021년도 (제7기) |

2020년도 |

2019년도 (제5기) |

2018년도 (제4기) |

2017년도 (제3기) |

2016년도 (제2기) |

2015년도 (제1기) |

|

매출액 |

873,508 | 4,350,873 | 11,017,557 | 7,163,197 | 2,479,277 |

1,477,559 |

1,391,997 |

130,221 |

229,450 |

- |

|

영업손실 |

3,030,224 | 13,425,114 | 8,599,416 | 8,731,828 | 6,104,003 |

4,249,020 |

3,580,832 |

3,535,021 |

1,659,545 |

411,315 |

|

당기순손실 |

3,198,367 | 12,859,745 | 9,839,397 | 8,431,082 | 8,227,767 |

6,864,822 |

2,418,955 |

3,310,948 |

1,833,314 |

433,799 |

주1) 당사의 한국채택국제회계기준(K-IFRS) 전환일은 2018년 1월1일이며, 채택일은 2019년 1월1일입니다. 따라서, 당사는 2018년까지 K-GAAP 기준으로 작성된 재무제표를 감사받았으나, 상기 표에서는 비교유의성을 위해 2017년 및 2018년에 대해 K-IFRS로 전환된 감사받지 아니한 재무수치를 제시하고 있습니다.

주2) 2022년 이후부터 실적은 주재무제표인 연결재무제표 기준으로 작성하였습니다.

다. 판매경로 등

(1) 판매조직

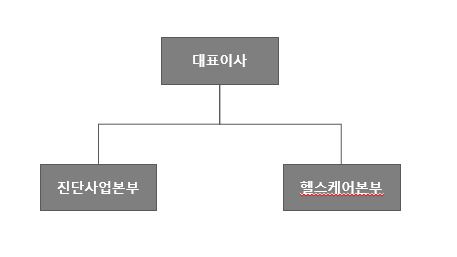

당사는 제품과 서비스의 형태 및 지역을 구분하여 2본부로 사업본부를 운영하고 있습니다.

[엔젠바이오의 사업본부 조직도]

|

|

사업본부조직도 |

진단사업본부는 암 정밀진단 제품 및 분석 SW를 국내 병원 및 대리점 대상 판매, 고객 관리, 고객 기술 지원, 사업 협력 발굴 업무를 수행하고 있고, 해외에 제품을 수출과 관련 업무, 해외 기업들과의 사업 협력 및 제휴 업무, 해외 고객들 대상 기술 지원 업무를 수행하고 있습니다.

헬스케어본부는 일반인 대상의 유전자검사서비스(DTC : Direct To Customer) 및 마이크로바이옴서비스와 축적되는 데이터 기반 개인 맞춤형 헬스케어 사업을 추진하기 위한 조직입니다.

(2) 판매경로

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 천원) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 2024년도 (제10기 1분기) |

2023년도 (제9기) |

2022년도 (제8기) |

| 판매경로별 매출액(비중) | 판매경로별 매출액(비중) | 판매경로별 매출액(비중) | ||||

| 제품 | 정밀진단제품 | 수 출 | 대리점 | 139,152($104,164)(20%) | 243,865($187,101)(11%) | 1,183,218($913,286)(34%) |

| 국 내 | 대리점 | 485,570(68%) | 1,479,104(64%) | 1,712,282(49%) | ||

| 직판 | 86,706(12%) | 570,337(25%) | 596,248(17%) | |||

| 상품 | 상품 | 수 출 | 대리점 | - | -16,765(- $12,772)(-8%) | 18,752(14,292$)(2%) |

| 국 내 | 대리점 | 25,650(43%) | 4,470(2%) | 2,665(0%) | ||

| 직판 | 27,245(52%) | 207,866(106%) | 1,205,529(98%) | |||

| 서비스 | 연구용역등 | 수출 | 대리점 | - | - | - |

| 직판 | - | 6,861($5,500)(1%) | 10,928($9,000)(4%) | |||

| 국 내 | 대리점 | 7,607(10%) | 31,832(4%) | 52,912(18%) | ||

| 직판 | 68,227(90%) | 704,183(95%) | 232,378(78%) | |||

| 서비스 | DTC 서비스 | 국 내 | 대리점 | - | - | - |

| 직판 | 27,651(100%) | 1,096,320(100%) | 5,982,242(100%) | |||

| 임대 | 임대 | 국 내 | 직판 | 5,700(100%) | 22,800(100%) | 20,400(100%) |

(3) 판매전략

당사는 회사의 강점/약점 및 시장현황 등을 명확히 파악하여 판매전략을 수립하여 실행하고 있습니다.

가장 먼저 고품질 제품으로 경쟁 차별화 및 제품 신뢰도 확보이며, 두 번째, 제품 사용 병원들과 긴밀한 관계를 구축하는 것이며, 세 번째, 내부 사업조직 인력들의 BT, IT 기술 전문 역량을 지속적으로 강화하여 고객 대상 다양한 기술지원이 가능하도록 하는 것으로써, 세부 전략과제 실행을 위해 다음과 같은 노력을 기울이고 있습니다.

ㆍ 고품질 제품으로 차별화하기 위하여 인허가를 조기에 획득하여 진단 제품의 핵심인 제품 신뢰도를 확보하고, 고성능 분석 SW로 타 경쟁 업체가 따라올 수 없는 수준까지 격차를 만들어 나가고자 합니다.

ㆍ 정밀진단 시약과 분석 SW를 패키지로 판매함으로써, 정밀의료 기술 발전의 장애 요소인 유전체 빅데이터 분석 문제를 해결하고 고객들이 쉽고 편하게 당사의 제품을 사용할 수 있도록 함으로써 관련 시장도 동반하여 성장될 수 있도록 하는 것입니다.

ㆍ 고객(병원) 관계 강화를 위해 당사의 제품을 사용하는 대학병원들과 공동의 연구 과제를 다수 수행하고 있습니다. 이를 통해 긴밀한 연구 협력 관계를 구축, 의료 전문 지식과 노하우를 확보하고 새로운 진단 기술 확보가 가능합니다.

ㆍ 전문 의료 기관과의 공동개발, 기술 도입 계약 체결, 특허 계약 등을 통해 기술 경쟁력을 보완하고 발전시키고 있습니다.

국내에서 확보된 많은 고객(병원)들은 해외 진출의 중요한 레퍼런스로 작용되고 있으며, 해외 시장에서의 지속적인 수익 창출을 위해 글로벌 진출 전략을 수립하여 실행하고 있습니다. 첫 째, 해외 진출을 위한 공통 전략을 수립하여 실행하고 있으며, 둘 째, 각 대륙 및 국가별 시장과 규제 특성을 고려한 단계적 실행 전략도 수립하여 실천하고 있습니다. 현재 유럽, 동남아, 서남아, 중남미 지역의 우수 대리점들을 다수 확보하고 있으며, 해당 대리점들의 교육 및 기술 지원을 비롯하여 대리점과 공동 학술 세미나도 개최하는 등 활발한 해외 영업 및 마케팅 활동을 펼치고 있습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

(1) 재무위험관리요소

연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

① 시장위험

가. 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험에 노출되어 있습니다. 외환 위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| USD | 원화환산액 | USD | 원화환산액 | |

| 자산 | ||||

| 현금및현금성자산 | ||||

| 보통예금 | 149,521 | 201,375 | 133,716 | 172,413 |

| 기타제예금 | - | - | 834,247 | 1,075,678 |

| 매출채권및기타채권 | ||||

| 매출채권 | 72,136 | 97,153 | 36,738 | 47,370 |

| 합 계 | 221,657 | 298,528 | 1,004,701 | 1,295,461 |

| 부채 | ||||

| 매입채무및기타채무 | ||||

| 매입채무 | 477 | 643 | - | - |

| 기타채무 | 250 | 337 | 1,552 | 2,001 |

| 합 계 | 727 | 980 | 1,552 | 2,001 |

연결회사는 외화거래 수행에 따라 다양한 환율변동위험에 노출되어 있습니다. 주요 통화별 환율변동시 민감도 분석내용은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | |

| USD | 29,755 | (29,755) | 146,549 | (146,549) |

② 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

다른 모든 변수가 일정하고 이자율이 1% 포인트 변동시 변동금리부 예금 및 차입금에서 발생하는 이자수익 및 이자비용이 법인세차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 당분기 | 전분기 | ||

|---|---|---|---|

| 1% 포인트 상승시 | 1% 포인트 하락시 | 1% 포인트 상승시 | 1% 포인트 하락시 |

| 103,055 | (103,055) | 124,055 | (124,055) |

(2) 신용위험

(가) 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 보고기간 종료일 현재 매출채권 손실충당금은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 3개월 이내 | 3개월 초과 6개월 이하 |

6개월 초과 1년 이하 |

1년 초과 | 개별손상금액 | 합 계 |

|---|---|---|---|---|---|---|

| 기대손실률(*) | - | - | - | - | 100% | - |

| 총 장부금액 | 584,320 | 44,806 | - | - | 179,693 | 808,819 |

| 손실충당금 | - | - | - | - | (179,693) | (179,693) |

(*) 당분기말 연결회사는 개별평가대상채권을 제외한 집합평가대상채권에 대해 과거 발생한 채권 전체금액과 대손금액을 고려한 채무불이행률을 적용하여, 기대손실률을 추정하고 있습니다.

| (전기말) | (단위: 천원) |

| 구 분 | 3개월 이내 | 3개월 초과 6개월 이하 |

6개월 초과 1년 이하 |

1년 초과 | 개별손상금액 | 합 계 |

|---|---|---|---|---|---|---|

| 기대손실률(*) | 100% | - | ||||

| 총 장부금액 | 714,980 | 59,517 | 14,453 | - | 172,034 | 960,984 |

| 손실충당금 | - | - | - | - | (172,034) | (172,034) |

(*) 전기말 연결회사는 개별평가대상채권을 제외한 집합평가대상채권에 대해 과거 발생한 채권 전체금액과 대손금액을 고려한 채무불이행률을 적용하여, 기대손실률을 추정하였습니다.

당분기와 전분기 중 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 기초 | 172,034 | - |

| 당기 중 당기손익으로 인식된 손실충당금의 증가(*) | 7,659 | - |

| 기말 | 179,693 | - |

(*) 주석9. (2) 손실충당금 변동내역 참조

연결회사는 다음의 징후가 있는 경우 손상의 객관적인 증거가 있는 것으로 간주하였습니다.

- 지급의무자의 유의적인 재무적 어려움

- 차입자의 파산이나 기타 재무구조조정의 가능성이 높은 상태가 됨

- 이자지급이나 원금상환의 불이행이나 지연

(나) 상각후원가 기타 금융자산

상각후원가로 측정하는 기타금융자산은 미수수익, 미수금과 보증금 등으로 구성되어 있습니다. 당분기와 전분기 중 상각후원가로 측정하는 기타금융자산에 대한 손실충당금의 변동은 없습니다.

상각후원가로 측정하는 기타금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 인식하지 않고 있습니다. 금융상품은 채무불이행위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로 간주합니다.

신용위험은 재무적 손실의 최소화를 목적으로 관리되고 있습니다. 신용위험은 연결회사의 통상적인 거래 및 투자활동에서 발생하며 거래상대방이 계약조건상 의무사항을 지키지 못하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 연결회사는 거래시 재무상태와 과거 경험 및 기타 요소들을 포함한 거래상대방의 신용도를 고려하고 있습니다.

신용위험은 보유하고 있는 수취채권에 대한 신용위험 뿐만 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생할 수 있습니다. 이러한 위험을 줄이기 위하여 연결회사는 신용도가 높은 금융기관들과 거래를 하고 있습니다.

보고기간말 현재 연결회사가 보유한 금융상품과 관련하여 신용위험 최대노출액은 장부금액과 동일합니다.

(다) 유동성위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결회사의 유동성위험 분석 내역은 다음과 같습니다. 아래 표시된 금액은 현금흐름을 할인하지 아니한 금액이며, 예상 이자비용이 포함된 금액입니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 1년이내 | 1년초과 5년이내 | 5년초과 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 829,553 | - | - | 829,553 |

| 차입금(*1) | 2,074,949 | - | - | 2,074,949 |

| 전환사채 (*2) | 18,100,000 | - | - | 18,100,000 |

| 리스부채(*1) | 718,609 | 381,036 | - | 1,099,645 |

| 기타금융부채 | 40,000 | - | - | 40,000 |

| 합 계 | 21,763,111 | 381,036 | - | 22,144,147 |

(*1) 차입금 및 리스부채는 이자비용을 포함한 명목금액입니다.

(*2) 전환사채의 현금흐름은 조기상환권 일자를 고려하여 작성되었습니다.

| (전기말) | (단위: 천원) |

| 구 분 | 1년이내 | 1년초과 5년이내 | 5년초과 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 722,023 | - | - | 722,023 |

| 차입금(*1) | 2,007,721 | - | - | 2,007,721 |

| 전환사채 (*2) | 18,100,000 | - | - | 18,100,000 |

| 리스부채(*1) | 247,222 | 159,813 | - | 407,035 |

| 기타금융부채 | 40,000 | - | - | 40,000 |

| 합 계 | 21,116,966 | 159,813 | - | 21,276,779 |

(*1) 차입금 및 리스부채는 이자비용을 포함한 명목금액입니다.

(*2) 전환사채의 현금흐름은 조기상환권 일자를 고려하여 작성되었습니다.

(라) 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 자본에 순부채를 가산한 금액입니다.

보고기간 종료일 현재 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총차입금 | 11,492,225 | 11,055,963 |

| 차감: 현금및현금성자산 | (16,305,460) | (19,274,610) |

| 순부채(a) | (4,813,235) | (8,218,647) |

| 자본총계 | 13,059,955 | 16,234,121 |

| 총자본(b) | 8,246,720 | 8,015,474 |

| 자본조달비율(a/b) | - | - |

(*) 당분기말 및 전기말 현재 자본조달비율은 부수이므로 표시하지 않았습니다.

나. 기타위험 및 위험관리

상기 언급된 위험들 이외에 대한 자세한 사항은 III. 재무에 관한 사항 - 3. 연결재무제표 주석 및 5. 재무제표 주석을 참조하시기 바랍니다.

다. 파생상품 거래현황

당사의 파생상품 거래현황에 관한 사항은 III. 재무에 관한 사항 - 3. 연결재무제표 주석 및 5. 재무제표 주석을 참조하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

(1) 라이센스아웃(License-out) 계약

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

(2) 라이센스인(License-in) 계약

당사는 보고서 작성기준일 현재 당사가 체결 중인 라이센스인(License-in) 계약의 현황은 다음과 같습니다.

|

NO |

품 목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액* |

지급금액* |

|

주1 |

유전자의 결실을 이용한 유방암 환자의 예후 예측 방법 |

서울대학교 산학협력단 |

한국 |

2016.07.15 |

계약기술의 특허권 존속기간 만료일까지 |

1억 5천만원 |

1억 5천만원 |

|

주2 |

차세대 염기서열 고형암 진단 패널 노하우 |

서울아산병원, 울산대학교산학협력단 |

한국 |

2019.05.16 |

2029.05.15 |

3천만원 |

3천만원 |

|

주3 |

프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법 |

전남대학교산학협력단 |

미국 |

2020.10.15 |

계약기술의 특허권 존속기간 만료일까지 |

2천만원 |

2천만원 |

|

주4 |

프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법 |

전남대학교산학협력단 |

EP (유럽) |

2020.10.15 |

계약기술의 특허권 존속기간 만료일까지 |

2천만원 |

2천만원 |

| 주5 | 암의 진단을 위한 NGS 방법 | 가톨릭대학교산학협력단 | 한국 | 2021.01.27 | 계약기술의 특허권 존속기간 만료일까지 | 3천만원 | 3천만원 |

| 주6 | NGS 분석에서의 ITD 분석을 위한 씨드 서열의 생성 방법 및 장치 | 가톨릭대학교산학협력단, ㈜다우바이오메디카 |

한국 | 2023.01.16 | 계약기술의 특허권 존속기간 만료일까지 | 8천만원 | 2천만원 |

| 주7 | 체액 검사 기반 퇴행성 뇌질환 진단 및 모니터링 기술 | 한국생명공학연구원, 건양대학교 산학협력단 |

한국 | 2023.05.24 | 계약기술의 특허권 존속기간 만료일까지 | 1억원 | 1억원 |

| 주8 | 차세대 염기서열 고형암 융합변이 진단 패널 개발 노하우 | 서울아산병원, | 한국 | 2023.11.06 | 2033.11.05 | 3천만원 | 3천만원 |

| 주9 | FLT3 유전자 증폭용 조성물 및 이의 용도 | 가톨릭대학교 산학협력단 | 한국 | 2023.11.24 | 계약기술의 특허권 존속기간 만료일까지 | 2억7천만원 | 3천만원 |

|

합 계 |

7억 5천만원 |

4억 3천만원 |

|||||

상기 "라이센스인(License-in) 계약 총괄표"에 기재된 각각의 계약별로 상세내용은 아래와 같습니다.

주1 : 유전자의 결실을 이용한 유방암 환자의 예후 예측 방법

|

계약상대방 |

서울대학교 산학협력단 |

|

계약내용 |

서울대가 보유하고 있는 '계약기술'을 이전 양도 계약 |

|

대상지역 |

한국 |

|

계약기간 |

계약체결일: 2016.07.15 계약종료일: 계약기술의 특허권 존속기간 만료일까지 |

|

총계약금액 |

1억 5천만원 |

|

지급금액 |

2016-07-29 : 150,000,000 원 (VAT 별도) |

|

계약조건 |

계약금: 1억 5천만원 - 지급조건: 계약 체결일로부터 15일 이내 경상기술료: 매출액의 0.5 % - 지급조건: 매출 발생시 엔젠바이오가 기술료를 지급하지 않거나, 파산선고 또는 회사정리 절차에 들어가는 경우 계약을 해지 할 수 있으며, 계약서상의 해지사유로 인해 계약이 해지되는 경우에도 서울대는 기수령한 기술료를 반환하지 않음. |

|

회계처리방법 |

2019년 건설중인 자산(무형자산)에서 무형자산손상차손으로 비용 처리 |

|

대상기술 |

본 기술은 유전자의 결실을 이용한 유방암 환자의 예후 예측 방법에 대한 것으로, 보다 구체적으로는 유방암의 예후의 진단에 필요한 정보를 제공하기 위하여, 피검체의 시료를 수득하는 단계; 상기 시료에서 유전체 DNA(genomic DNA)를 추출하는 단계; 상기 추출된 유전체 DNA에서 유전자 결실 여부를 확인하는 단계; 및 유전체 DNA에서 유전자의 결실이 확인된 피검체를 유방암의 예후가 나쁜 것으로 판단하는 단계를 포함하는 유방암 환자의 예후의 마커를 검출하는 방법, 유전자의 결실을 확인할 수 있는 제제를 포함하는 유방암 환자의 예후 예측용 조성물, 그리고 이를 유효성분으로 포함하는 키트에 대한 것이다. |

|

개발진행경과 |

<거래상대방> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 <회사> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 |

|

기타사항 |

- |

주 2 : 차세대 염기서열 고형암 진단 패널 노하우

|

계약상대방 |

서울아산병원, 울산대학교산학협력단 |

|

계약내용 |

차세대 염기서열 고형암 진단 패널 노하우 |

|

대상지역 |

한국 |

|

계약기간 |

계약체결일: 2019.05.16 계약종료일: 2029.05.15 |

|

총계약금액 |

3천만원 |

|

지급금액 |

2019-06-14 : - 서울아산병원 : 21,900,000원 (VAT 별도) 일시 지급 - 울산대학교산학협력단 : 8,100,000원 (VAT 별도) 일시 지급 |

|

계약조건 |

선급기술료: 3천만원 식약처 인허가 완료시: 3천만원원, 식약처 인허가 승인후 30일 이내 계약제품의 누적 총 매출액 30억원/3년내 달성시: 9천만원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 30억원/4년내 달성시: 6천만원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 30억원/5년내 달성시: 3천만원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 50억원/4년내 달성시: 1억 2천만원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 50억원/5년내 달성시: 1억원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 100억원/6년내 달성시: 5억원, 해당 매출 달성일로부터 30일 이내 계약제품의 누적 총 매출액 50억원/7년내 달성시: 4억원, 해당 매출 달성일로부터 30일 이내 매출정율 사용료로 병원(서울아산병원)에 판매되는 경우: 매출액의 2% 매출정율 사용료로 병원(서울아산병원 외)이외의 기관에 판매되는 경우: 매출액의 4% |

|

회계처리방법 |

2019년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권 (무형자산) 계정 전환 처리예정 |

|

대상기술 |

NGS (Next Generation Sequencing: 차세대 염기서열 분석기술) 기반 아산병원의 NGS 고형암 패널 관련 기술, 패널 실험 방법 및 검증을 위한 데이터를 ‘엔젠바이오’에 제공함. 노하우 범위는 아래와 같음 1. NGS 고형암 진단 패널 (AMC 고형암 패널) 2. 고형암 패널 실험 방법 3. 고형암 패널 분석 파이프라인 및 분석에 필요한 노하우 4. 해당 패널로 생산된 데이터 일부 |

|

개발진행경과 |

<거래상대방> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 <회사> 계약체결 시점부터 공시서류 작성기준일까지의 국내에서의 임상 진입 사실 없음. 국내 임상시험 준비 단계. |

|

기타사항 |

- |

주 3 : 프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법

|

계약상대방 |

전남대학교 산학협력단 |

|

계약내용 |

프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법 |

|

대상지역 |

미국 |

|

계약기간 |

계약체결일: 2020년 10월 15일 계약종료일:계약기술의 특허권 존속기간 만료일까지 |

|

총계약금액 |

2천만원 |

|

지급금액 |

2020.10.28 : 20,000,000원 (VAT 별도) 일시 지급 |

|

계약조건 |

계약금: 2천만원 - 지급조건: 계약 체결일로부터 15일 이내 경상기술료: 매출액의 1 % - 지급조건: 매출 발생시 계약기술’의 내용, 권리성, 사업성 등에 대한 판단 및 기술이전에 대한 결정은 각 당사자의 책임과 판단 하에 이루어진 것으로, ‘실시권자’가 본 계약에 따라 ‘기술제공자’에게 지급한 기술료 등은 어떠한 경우에도 반환하지 않는 것으로 한다. ‘엔젠바이오’는 본 계약체결일 이후‘계약기술’에 대한 지식재산권의 출원, 보정, 등록, 유지, 실시권 설정등록, 명의이전(변경) 등에 소요되는 모든 비용은‘엔젠바이오’가 별도로 부담한다. |

|

회계처리방법 |

2020년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권 (무형자산) 계정 전환 처리예정 |

|

대상기술 |

본 발명은 백혈병 진단용 키트 및 이를 이용한 진단 방법에 관한 것이다. 본 발명에 따른 백혈병 진단용 키트는 백혈병 환자의 검체 내의 프로히비틴-1 및 프로히비틴-2의 발현 정도를 확인할 수 있는RT-PCR용 키트로서, 종래 RT-PCR 키트보다 백혈병 진단의 정확도 및 재현성이 높아 백혈병 진단, 잔류병소측정 및 치료효과 판정용 키트로 유용하게 사용될 수 있다. |

|

개발진행경과 |

보고서 작성기준일 현재 개발 경과 발생사항 없음 |

|

기타사항 |

- |

주 4 : 프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법

|

계약상대방 |

전남대학교 산학협력단 |

|

계약내용 |

프로히비틴 유전자 타깃 백혈병 진단용 키트 및 이를 이용한 진단 방법 |

|

대상지역 |

EP (유럽) |

|

계약기간 |

계약체결일: 2020년 10월 15일 계약종료일:계약기술의 특허권 존속기간 만료일까지 |

|

총계약금액 |

2천만원 |

|

지급금액 |

2020.10.28 : 20,000,000원 (VAT 별도) 일시 지급 |

|

계약조건 |

계약금: 2천만원 - 지급조건: 계약 체결일로부터 15일 이내 경상기술료: 매출액의 1 % / - 지급조건: 매출 발생시 계약기술’의 내용, 권리성, 사업성 등에 대한 판단 및 기술이전에 대한 결정은 각 당사자의 책임과 판단 하에 이루어진 것으로, ‘실시권자’가 본 계약에 따라 ‘기술제공자’에게 지급한 기술료 등은 어떠한 경우에도 반환하지 않는 것으로 한다. ‘엔젠바이오’는 본 계약체결일 이후‘계약기술’에 대한 지식재산권의 출원, 보정, 등록, 유지, 실시권 설정등록, 명의이전(변경) 등에 소요되는 모든 비용은‘엔젠바이오’가 별도로 부담한다. |

|

회계처리방법 |

2020년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권 (무형자산) 계정 전환 처리예정 |

|

대상기술 |

본 발명은 백혈병 진단용 키트 및 이를 이용한 진단 방법에 관한 것이다. 본 발명에 따른 백혈병 진단용 키트는 백혈병 환자의 검체 내의 프로히비틴-1 및 프로히비틴-2의 발현 정도를 확인할 수 있는RT-PCR용 키트로서, 종래 RT-PCR 키트보다 백혈병 진단의 정확도 및 재현성이 높아 백혈병 진단, 잔류병소측정 및 치료효과 판정용 키트로 유용하게 사용될 수 있다. |

|

개발진행경과 |

보고서 작성기준일 현재 개발 경과 발생사항 없음 |

|

기타사항 |

- |

주 5 : 암의 진단을 위한 NGS 방법

| 계약상대방 | 가톨릭대학교 산학협력단 |

| 계약내용 | 암의 진단을 위한 NGS 방법 |

| 대상지역 | 한국 |

| 계약기간 | 계약체결일: 2021년 1월 27일 계약종료일:계약기술의 특허권 존속기간 만료일까지 |

| 총계약금액 | 5천만원 |

| 지급금액 | 2021.02.25 : 30,000,000원 (VAT 별도) 1차 지급 |

| 계약조건 | 정액기술료 : 50,000,000원 - 1차 지급조건: 계약 체결일로부터 30일 이내 30,000,000원 (VAT 별도) - 2차 지급조건: 총 매출액 10억 이상 20,000,000원 (VAT 별도) 경상기술료: 매출액의 1 % - 지급조건: 매출 발생시 가톨릭대 산단은 본 계약에 따라 행해진 모든 지불은 어떠한 이유라도 엔젠바이오에게 반환하지 않는다 엔젠바이오’는 본 계약발효일 이후 ‘계약기술’에 대한 출원, 보정, 등록, 유지, 방어, 관리, 실시권 설정 및 명의이전 등에 소요되는 일체비용 및 관리책임을 부담한다. |

| 회계처리방법 |

2021년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권 (무형자산) 계정 전환 처리예정 |

| 대상기술 | 본 발명은 BRCA1/2 유전자의 단일염기변이, 작은 단위의 염기삽입 및 결손 및 상기 5' 프로모터 부위를 포함한 큰 유전자 재배열 검출을 한 번에 할 수 있는 암 진단용 NGS 분석 방법에 관한 것이다. |

| 개발진행경과 | 국내 임상시험을 완료하여 식약처 품목허가 신청 예정 |

| 기타사항 | 없음. |

주 6 : NGS 분석에서의 ITD 분석을 위한 씨드 서열의 생성 방법 및 장치

| 계약상대방 | 가톨릭대학교 산학협력단 / ㈜다우바이오메디카 |

| 계약내용 | NGS 분석에서의 ITD 분석을 위한 씨드 서열의 생성 방법 및 장치 |

| 대상지역 | 한국 |

| 계약기간 | 계약체결일: 2023년 1월 16일 |

| 계약종료일 : 계약기술의 특허권 존속기간 만료일까지 | |

| 총계약금액 | 8천만원 |

| 지급금액 | 2023.02.10 : 20,000,000원 (VAT별도) 1차 지급 |

| 계약조건 | 정액기술료 : 80,000,000원 - 1차 지급금조건: 계약체결일로 부터 30일 이내 20,000,000원 (VAT 별도) - 2차 지급조건 : 계약특허 등록 이후 30일 이내 10,000,000원 (VAT 별도) - 3차 지급조건 : 총 매출액 10억 이상 발생 후 30일 이내 50,000,000원 (VAT 별도) 경상기술료 : 매출액의 1% - 지급조건 : 매출 발생시 가톨릭대 산단은 본 계약에 따라 행해진 모든 지불은 어떠한 이유라도 엔젠바이오에게 반환하지 않는다 |

| 회계처리방법 | 2022년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권 (무형자산) 계정 전환 처리예정 |

| 대상기술 | MRDaccuPanel™ AML FLT3-ITD의 FLT3-ITD변이 검출에 사용할 NGS 데이터 분석 알고리즘 개발 |

| 개발진행경과 | <거래상대방> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 |

| <회사> 국내 임상시험을 완료하여 식약처 품목허가 신청 예정 |

|

| 기타사항 | 없음 |

주 7 : 체액 검사 기반 퇴행성 뇌질환 진단 및 모니터링 기술

| 계약상대방 | 한국생명공학연구원/건양대학교 산학협력단 |

| 계약내용 | 체액 검사 기반 퇴행성 뇌질환 진단 및 모니터링 기술 |

| 대상지역 | 한국생명공학연구원/건양대학교 산학협력단 |

| 계약기간 | 계약체결일 : 2023년 5월 24일 |

| 계약종료일 : 계약기술의 특허권 존속기간 만료일까지 | |

| 총계약금액 | 1억원 |

| 지급금액 | 지급일 : 2023년 5월 24일 한국생명공학연구원 : 9천만원 (vat 별도) 건양대학교 산학협력단 : 1천만원 (vat 별도) |

| 계약조건 | 선급기술료 일억원을 특허지분에 따라 한국생명공학연구원, 건양대학교 산학협력단에 각각 지급 경상기술료 : 해당 연도 실시제품 매출 총 이익의 4.0% - 지급 조건 : 매출 발생시 계약 기간 동안 특허의 권리 확보 또는 등록 유지에 필요한 제반 비용은 전액 엔젠바이오에서 부담 엔젠바이오에서 기술을 개량한 경우 서면으로 생명공학 연구원과 건양대 산학협력단에 통보 후 동의를 받아야 하며, 개량 기술에 관한 지식재산권은 공동 소유 하기로 한다. |

| 회계처리방법 | 2023년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권(무형자산) 계정 전환 처리 예정 |

| 대상기술 | 본 발명은 체액 검사 기반 퇴행성 뇌질환 진단 및 모니터링 기술에 관한 것이다. 본 발명에 따른 검출 시스템을 이용하는 경우 노이즈 등의 문제를 최소화 하면서 효과적인 실시간 진단 효율을 나타낼 수 있다. 특히, 미량으로 존재하는 miRNA를 높은 검출 효율로 검출하고 이를 진단함으로써 알츠하이머 병을 포함하는 퇴행성 뇌질환에 대한 우수한 진단 효과를 나타낸다. |

| 개발진행경과 | 보고서 작성기준일 현재 개발 경과 발생사항 없음 |

| 기타사항 | 없음 |

주 8 : 차세대 염기서열 고형암 융합변이 진단 패널 개발 노하우

| 계약상대방 | 서울아산병원 |

| 계약내용 | 차세대 염기서열 고형암 융합변이 진단 패널 개발 노하우 |

| 대상지역 | 한국 |

| 계약기간 | 계약체결일: 2023년 11월 06일 |

| 계약종료일: 2033년 11월 05일 | |

| 총계약금액 | 3천만원 |

| 지급금액 | 3천만원 |

| 계약조건 | 선급기술료:3천만원 '계약제품 누적 총 매출액 30억 달성시: 9천만원 (vat 별도) 지급 '계약제품 누적 총 매출액 50억 달성시: 1억5천만원 (vat 별도) 지급 '계약제품 누적 총 매출액 100억 달성시: 5억원 (vat 별도) 지급 '계약제품의 매출정률기술료로 판매금액의 3%를 아산병원에 지급 |

| 회계처리방법 | 2023년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권(무형자산) 계정 전환 처리 예정 |

| 대상기술 | 종양환자의 진단 및 표적치료를 위한 임상적 유용성이 보고된 주요 유전자들의 Fusion 변이 검출을 위한 RNAseq 분석법 개발에 관한 것으로 노하우 범위는 아래와 같음 - RNA fusion 변이 분석 전용 NGS 분석 패널 - FFPE 검체에서 추출한 RNA 시료를 이용한 양질의 NGS 라이브러리 제작 방법 - fusion 변이 검출용 RNAseq 파이프라인 - DNA와 RNA 패널의 동시 시퀀싱 노하우 - 해당 패널로 생산된 성능 자료 |

| 개발진행경과 | <거래상대방> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 |

| <회사> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 |

|

| 기타사항 | 없음 |

주 9 : FLT3 유전자 증폭용 조성물 및 이의 용도

| 계약상대방 | 가톨릭대학교 산학협력단 |

| 계약내용 | FLT3 유전자 증폭용 조성물 및 이의 용도 |

| 대상지역 | 한국 |

| 계약기간 | 계약체결일 : 2023년 11월 24일 |

| 계약종료일 : 계약기술의 특허권 존속기간 만료일까지 | |

| 총계약금액 | 2억 7천만원 |

| 지급금액 | 3천만원 |

| 계약조건 | 특허의 모든 권리 사항을 엔젠바이오로 양도하며, 선급기술료를 수령함과 동시에 특허권에 대한 가톨릭대 산학협력단의 모든 권리를 소유하지 않음 '정액기술료로 총 매출액 30억 이상 발생: 9천만원 지급 '정액기술료로 총 매출액 50억 이상 발생: 1억5천만원 지급 '경상기술료로 계약 제품의 매출이 발생시 계약제품 총 매출액의 1%를 지급 |

| 회계처리방법 | 2023년도 건설중인 자산 처리 (무형자산) 해당 기술로 인한 매출 발생시 전용실시권(무형자산) 계정 전환 처리 예정 |

| 대상기술 | FLT3 유전자의 ITD 검출 영역과 TKD 변이 영역을 동시에 증폭할 수 있는 프라이머 세트를 포함하는 조성물 및 이의 용도에 관한 기술임. |

| 개발진행경과 | <거래상대방> 계약체결 시점부터 공시서류 작성기준일까지 국내에서의 임상 진입 사실 없음 |

| <회사> 계약체결 시점부터 공시서류 작성기준일까지의 국내에서의 임상 진입 사실 없음. 국내 임상시험 준비 단계. |

|

| 기타사항 | 없음 |

(3) 기술제휴 계약

당사는 보고서 작성기준일 현재 당사가 체결 중인 기술제휴 계약의 현황은 다음과 같습니다.

|

계약 상대방 |

계약 |

계약기간 |

계약의 목적 및 내용 |

계약 금액 |

기타 |

|

가톨릭대학교 산업협력단 |

2019.07.30 |

특허의 존속기간 만료일 |

암진단을 위함 NGS방법(출원번호 10-20190074215) 카톨릭대와 엔젠바이오 공동특허개발 지식재산협약서 |

권리의 지분 가톨릭대 60% 엔젠바이오 40% |

- |

| 재단법인 아산사회복지재단 서울아산병원, 울산대학교 산학협력단 |

2021.11.21 | 지식재산권의 존속기간 만료일 | 파킨슨병 치매 진단을 위한 단일염기다형성 마커(출원번호 10-2021-0173905) 지식재산협약서(공동출원협약서) | 권리의 지분 서울아산병원 38% 울산대학교 12% 엔젠바이오 50% |

- |

| 재단법인 아산사회복지재단 서울아산병원, 울산대학교 산학협력단 |

2021.11.21 | 지식재산권의 존속기간 만료일 | 루이소제 치매 진단을 위한 단일염기다형성 마커(출원번호 10-2021-0173899) 지식재산협약서(공동출원협약서) | 권리의 지분 서울아산병원 38% 울산대학교 12% 엔젠바이오 50% |

- |

| 가톨릭대학교 산학협력단 | 2022.08.25 | 지식재산권의 존속기간 만료일 | FLT3 유전자의 ITD 및 TKD 변이검출용 조성물 및 이의 용도(출원번호10-2022-0106988) | 권리의 지분 가톨릭대 40% 엔젠바이오 60% |

기술지분양도계약에 따라 엔젠바이오 권리지분 100%로 변경됨 (라이센스인계약, 주9 에 해당) |

| 주1) 상기 계약 세부 내용의 경우 영업기밀에 해당하므로 이에 세부 내용을 기재하지 않았습니다. |

(4) 판매 계약

당사는 보고서 작성기준일 현재 당사가 체결 중인 판매 계약의 현황은 다음과 같습니다.

[판매 계약 총괄표]

|

계약 상대방 |

계약 |

계약기간 |

계약의 목적 및 내용 |

계약 금액 |

|

아이디언스 주식회사 |

2019.11.05 |

완료시 |

암 치료제로 개발된 제품에 대해 임상시험 대상자에 대한 사전스크리닝용 키트를 공급 |

19.9억 |

|

주식회사 세라젬 |

2019.09.09 |

2021.08.31 |

DTC서비스 및 물품 공급 |

총 4억(선금 30%,잔금 70%) |

| 주식회사 세라젬 | 2020.07.20 | 2022.07.19 | DTC서비스 및 물품 공급 | 총 21.7억(선금 5%, 잔금 95%) |

| ㈜파로스아이바이오 | 2021.01.21 | 2021.01.21 ~ 2023.11.30 | 혈액암 치료제로 개발된 제품에 대한 임상시험을 위한 NGS 검사 위탁업무 진행 | 총 2.09억 (선금 10%, 잔금 90%) |

| 주식회사 세라젬 | 2021.03.30 | 2021.03.30 ~ 2024.03.30 | DTC 서비스 공급 계약 | 46.83억 |

| 삼성병원 | 2021.07.06 | 2021.07.06~2023.12.31 | NGS 검사 서비스 | 2억 |

| 아산사회복지재단 | 2023.03.24 | 2023.04.01 ~ 2024. 05.31 | 서울아산병원 유전체정보관리시스템 구축 계약 체결 |

9.47억 |

나. 연구개발 활동

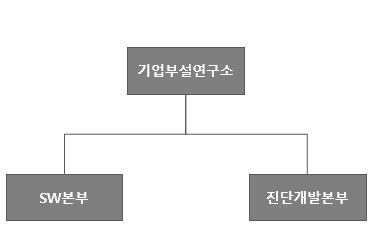

(1) 연구개발 조직

① 연구개발 조직 개요

당사의 연구개발 조직은 기업부설연구소(CTO) 산하 3본부(소프트웨어본부, 진단개발본부, 헬스케어개발본부)로 구성되어 있습니다. 소프트웨어본부에서는 유전체 빅데이터 분석기술, 클라우드 컴퓨팅 기술, 머신러닝 기술을 기반으로 차세대염기서열분석 기반의 의료용 소프트웨어 및 분석 플랫폼 개발, 생물정보학과 통계를 기반으로 질병 유전체 데이터 분석 알고리즘 및 분석 파이프라인 개발을 담당하고 있습니다. 진단개발본부에서는 생명공학 및 분자진단 기술을 기반으로 차세대염기서열분석(NGS) 기반의 정밀 진단, 조기 진단 및 모니터링, 동반 진단 기술 개발을 담당하고 있습니다. 헬스케어개발본부는 Genotyping 기술과 빅데이터 기술을 기반으로 개인 유전자검사 서비스 및 마이크로바이옴 서비스 개발을 담당하고 있습니다.

당사 기업부설연구소의 특징은 타 바이오 회사와 달리 바이오 전문 인력, IT 전문 인력, Bioinformatics 전문 인력이 함께 BT+IT 융합기술이 적용된 정밀진단 플랫폼을 상용화하였고, 플랫폼을 활용하여 지속적으로 혁신적인 진단 기술을 연구하고 개발하여 상용화하고 있습니다.

[기업부설연구소 조직도]

|

|