|

|

대표이사등의확인 |

분 기 보 고 서

(제 25 기)

| 사업연도 | 2024.01.01 | 부터 |

| 2024.03.31 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 디지캡 |

| 대 표 이 사 : | 범 진 규 |

| 본 점 소 재 지 : | 서울시 강서구 마곡중앙8로7길 11(마곡동, 디앤씨캠퍼스) |

| (전 화)02-3477-2101 | |

| (홈페이지) http://www.digicaps.com | |

| 작 성 책 임 자 : | (직 책)실장 (성 명)이 상 열 |

| (전 화)02-3477-2101 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

가-1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | 1 |

| 합계 | 2 | - | - | 2 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 "주식회사 디지캡"이라고 표기합니다. 또한 영문으로는 DigiCAP Co., Ltd.라 표기합니다. 약식으로 표기 시 (주)디지캡 또는 DigiCAP이라고 표기합니다.

다. 설립일자 및 존속기간

당사는 보호 솔루션, 방송서비스 솔루션, N-스크린 솔루션, UHD 방송 솔루션 등의 사업을 영위할 목적으로 2000년 4월 1일 설립되었습니다. 또한 당사는 2018년 9월 7일 코스닥시장에 상장되어 주식 매매가 개시되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

(1) 주 소: 서울특별시 강서구 마곡중앙8로7길 11(마곡동, 디앤씨 캠퍼스)

(2) 전화번호: 02-3477-2101

(3) 홈페이지: www.digicaps.com

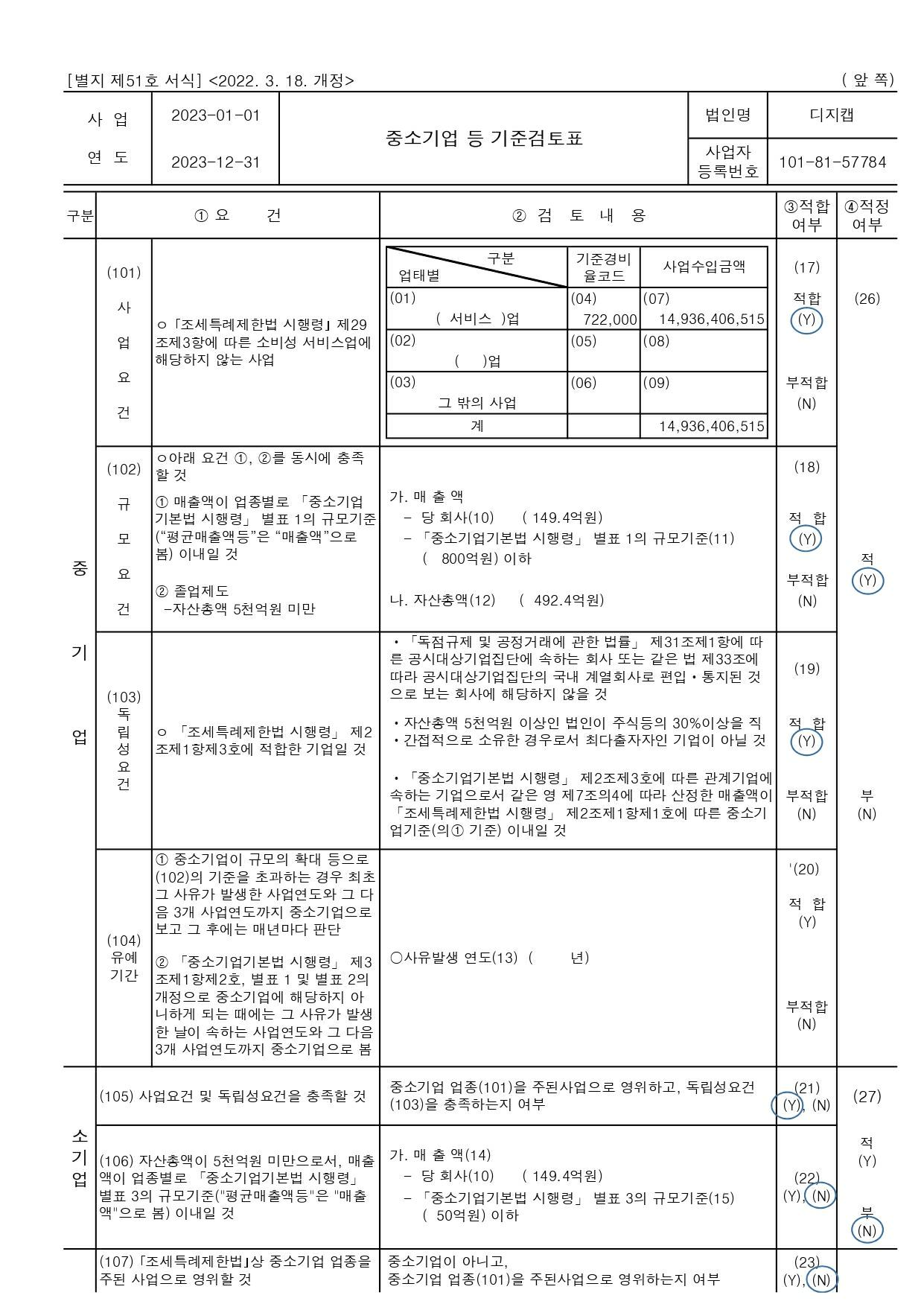

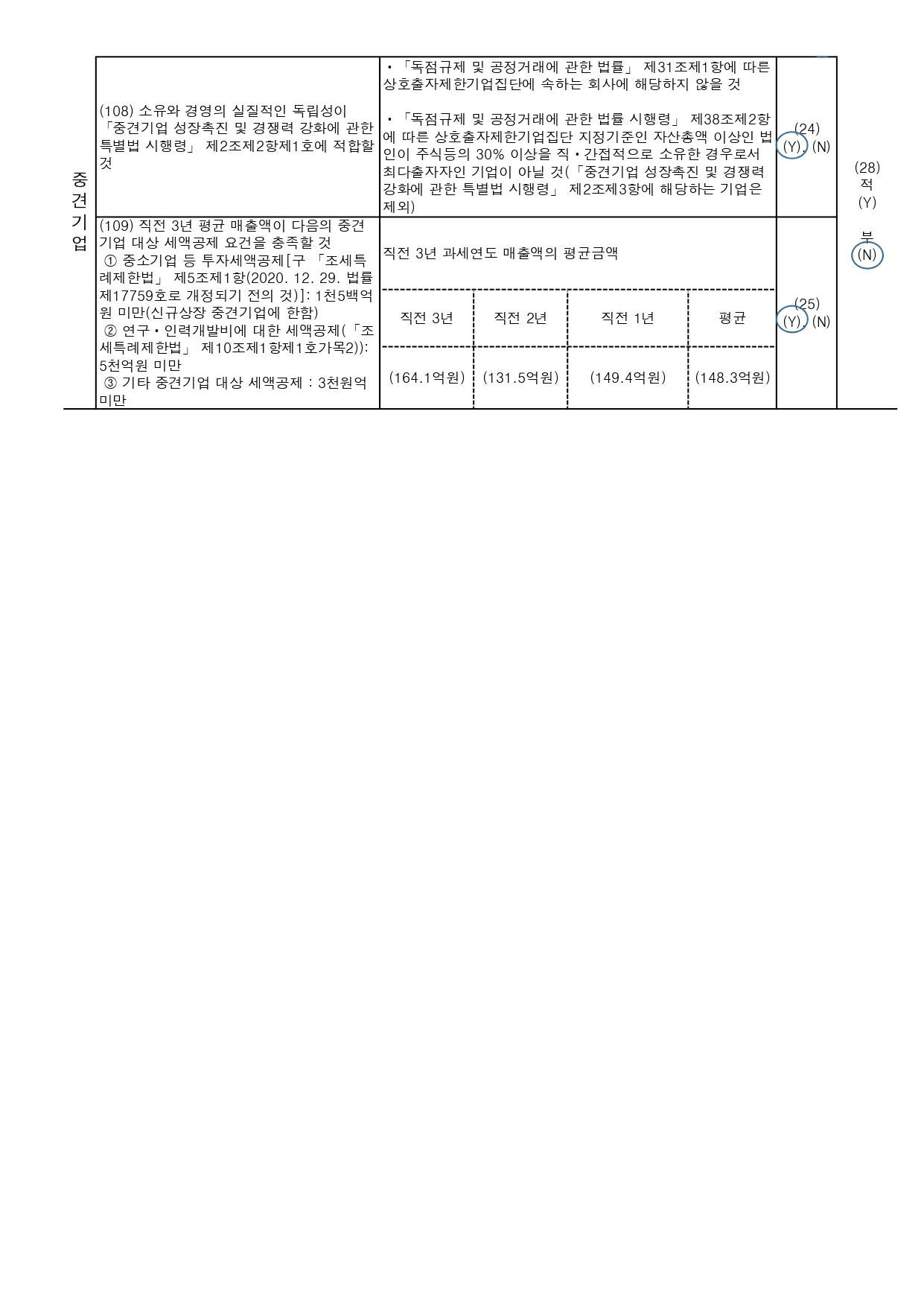

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

주1)

| 구분 | 유효기간 | 발행번호 | 확인기관 |

|---|---|---|---|

| 중소기업 | 2024. 04. 01 ~ 2025. 03. 31 | 0010-2024-192287 | 중소벤처기업부 |

| 벤처기업 | 2021. 12. 11 ~ 2024. 12. 10 | 제20211202020037 | 벤처기업확인기관장 |

| 이노비즈기업 | 2022. 05. 22 ~ 2025. 05. 21 | 제R130103-00668호 | 중소벤처기업부 |

바. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 디지털(방송)콘텐츠의 저작권 보호를 위한 보호 솔루션과 더불어 여러 단말기에서 콘텐츠를 이용할 수 있도록 지원하는 N-스크린 솔루션, 디지털방송의 다양한 서비스를 지원하기 위한 방송서비스 솔루션, 지상파 UHD 방송서비스를 위한 ATSC 3.0 기반의 UHD 방송솔루션 공급을 주사업으로 영위하고 있으며, 정관에 기재된 목적사업은 다음과 같습니다.

| 목 적 사 업 |

|---|

|

제2조 (목적) 당 회사는 다음 사업을 영위함을 목적으로 한다. 1. 소프트웨어 개발, 제조 및 도·소매업

2. 인터넷 및 정보통신 서비스업

3. 소프트웨어 관련 용역 및 자문업

4. 데이터베이스 및 자료 처리업

5. 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업

6. 블록체인 관련 소프트웨어 개발 및 판매업

7. 블록체인 관련 정보 서비스업

8. 가상 자산의 개발 및 매매, 중개업

9. 빅데이터, 인공지능(AI), 블록체인 데이터분석 및 개발, 판매, 유지보수업

10. 전자상거래 및 인터넷 관련업

11. 기타 정보 서비스업

12. 부동산 매매 및 임대업

13.

인공지능(AI) 활용한 페이크 콘텐츠 탐지 및 관련 인증, 보안 소프트웨어 개발 및 공급업

14.

인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업

15.

가상세계 및 가상현실업 및 관련 가상세계 기획 및 제작/서비스업

16.

디지털트윈 소프트웨어 및 플랫폼 개발 및 그와 관련된 유통, 서비스업

17.

의료기기의 연구개발, 제조, 임대, 판매 및 서비스

18.

디지털 치료용 분석기기, 치료기기, 진단기기 및 관련 소프트웨어의 연구개발, 제조, 임대, 판매 및 서비스

19.

센서류 및 센서네트워크 관련 연구개발, 제조, 임대, 판매 및 서비스

20.

인공지능 기반 버추얼 휴먼 활용 콘텐츠 제작 및 유통, 콘텐츠 활용 파생 사업

21.

인공지능(AI) 활용한 디지털콘텐츠 제작업 및 유통, 서비스업

22.

위 각호에 관련된 연구개발업

23.

위 각호에 관련된 수출입업

24. 위 각호에 관련된 부대사업 일체 |

기타 자세한 사항은 동 보고서 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

주1) 종속회사 사업 내용은 다음과 같습니다.

| 대상회사 | 주요제품 등 | 상장여부 |

|---|---|---|

| 다산일렉트론(주) | 유·무선 헤드셋, 증폭기 및 기타 제품을 제조·공급 | - |

| (주)브릿지폴인베스트먼트 | 투자 및 경영자문 | - |

아. 신용평가에 관한 사항

|

평가일 |

평가대상 |

신용등급 |

평가회사 |

평가구분 |

|---|---|---|---|---|

| 2024년 3월 | 기업신용평가 | BBB | 한국평가데이터 (AAA ∼ NR) |

정기평가 |

| 2023년 3월 | 기업신용평가 | BBB | 한국평가데이터 (AAA ∼ NR) |

정기평가 |

| 2022년 3월 | 기업신용평가 | BBB | 한국기업데이터 (AAA ∼ D) |

정기평가 |

<기업평가등급의 정의>

| 등급 | 등급내용 | 평가등급의 정의 |

|---|---|---|

| AAA | 최우량 | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 매우우량 | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 우량 | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 양호 | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 보통이상 | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 보통 | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 보통이하 | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 미흡 | 상거래 신용위험의 가능성이 높음 |

| C | 불량 | 상거래 신용위험의 가능성이 매우 높음 |

| D | 매우불량 | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 무등급 | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

※ 'AA'등급부터 'CCC'까지는 등급내 우열에 따라 + 또는 -를 부가함

자. 상법 제290조에 따른 변태 설립 사항

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

차. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2018.09.07 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

당사의 설립 후 본점소재지의 변경내역은 다음과 같습니다.

| 일자 | 주소 | 비고 |

|---|---|---|

| 2000. 04 | 서울시 종로구 원남동 66-21 보령빌딩 13층 | 설립 |

| 2000. 07 | 서울시 강남구 신사동 628-23 | 이전 |

| 2000. 09 | 서울시 서초구 서초동 1713-2 휘닉스빌딩 지하1층 | 이전 |

| 2001. 11 | 서울시 서초구 서초3동 1708-7 영인빌딩 3,4층 | 이전 |

| 2003. 01 | 서울시 서초구 방배3동 479-12 유니모빌딩 1층 | 이전 |

| 2004. 11 | 서울시 서초구 방배1동 938-26 진주빌딩 2,3,4층 | 이전 |

| 2008. 11 | 서울시 마포구 상암동 택지개발지구 이3-2 디엠씨 산학협력연구센터 8층 | 이전 |

| 2017. 10 | 서울시 강서구 마곡중앙8로7길 11(마곡동, 디앤씨 캠퍼스) | 이전 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.25 | - | - | - | 사외이사 정해승(사임) |

| 2021.03.25 | 정기주총 | 사외이사 김기홍 | 사내이사 신용태 사내이사 한승우 사내이사 김민용 |

- |

| 2022.03.25 | 정기주총 | 사내이사 박준영 사외이사 강훈 |

사외이사 공태용 기타비상무이사 이장재 |

- |

| 2023.03.29 | - | - | - | 기타비상무이사 김영호(퇴임) 기타비상무이사 이장재(사임) |

| 2024.03.28 | 정기주총 | 사내이사 범진규 사내이사 이상열 사외이사 송윤진 사외이사 박춘식 기타비상무이사 임진국 |

- | 사내이사 신용태(사임) 사내이사 한승우(사임) 사내이사 김민용(사임) 사내이사 박준영(사임) 사외이사 김기홍(퇴임) 사외이사 공태용(사임) 사외이사 강훈(사임) |

다. 최대주주 변동 현황

| (단위: 주, %) |

| 변동 일자 | 최대주주명 | 소유주식수 | 지분율 | 비고 |

|---|---|---|---|---|

| 24.03.28 | 한국렌탈(주) | 5,290,340 | 40.65 | 주식양수도계약이행 및 제3자배정 유상증자 |

라. 상호의 변경 현황

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

마. 회사가 화의, 회사정리 절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

바. 회사 합병 등을 한 경우 그 내용

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

|

일 시 |

내 용 |

|---|---|

| 2019. 01 | 2019년 청년친화 강소기업 선정 |

| 2019. 04 | 싱클레어 방송 그룹 공로패 수상 |

| 2019. 06 | 전환사채 발행(전환가액 4,845원/전환사채 발행가액 6,000,000,000원) |

| 2019. 07 | 다산일렉트론(주) 지분 취득 |

| 2019. 07 | (주)브릿지폴인베스트먼트 지분 취득 |

| 2019. 09 | 기업설명회(IR) 개최 |

| 2019. 10 | 싱클레어 방송 그룹 ATSC 3.0 기반 차세대 방송 솔루션 공급 |

| 2020. 04 | (주)디지캡 창사 20주년 |

| 2020. 05 | 미국 최초 라스베가스 ATSC 3.0 기반 차세대 방송서비스 상용 송출 |

| 2020. 09 | 싱클레어 방송 그룹 ATSC 3.0 기반 차세대 방송 솔루션 추가 공급 |

| 2020. 09 | 미국 스펙트라렙 ATSC 3.0 기반 차세대 방송 수신 솔루션 "홈캐스터" 수주 |

| 2020. 11 | KNN/TBC/KBS ATSC 3.0 기반 재난방송 시스템 공급 |

| 2021. 02 | 고려대 빅데이터융합연구단 '빅데이터 및 인공지능 연구개발과 기술사업화' 업무 협약 |

| 2021. 02 | 연합뉴스 통합판매사이트 구축 사업 수주 |

| 2021. 03 | 싱클레어 방송 그룹 소프트웨어 솔루션 공급 및 지원 계약 |

| 2021. 04 | 비대면 교육 서비스 '학원용 스마트언택트' 출시 |

| 2021. 05 | 금영 TV앱 음성 연계 기능 개발 계약 |

| 2021. 06 | 2021년 상반기 우수기업연구소 선정 |

| 2021. 11 | 2021년 SK텔레콤/SK브로드밴드 최우수 파트너 'Synergy 상' 수상 |

| 2022. 01 | 자기주식취득 신탁계약 체결 결정(계약기간: 22. 01. 07 ~ 22. 07. 07) |

| 2022. 04 | 국제방송장비전시회 '2022 NAB SHOW' 참가 |

| 2022. 06 | 국제방송·미디어· 음향· 조명 전시회 'KOBA 2022' 참가 |

| 2022. 12 | 콘텐츠웨이브, Wavve 멀티 DRM 공급 |

| 2022. 12 | SK브로드밴드 7년 연속 우수 BP사 선정 |

| 2023. 05 | 미국 ATSC3.0 실험국 구축을 위한 사업에 솔루션 사업자로 참여 |

| 2023. 05 | 에스프레소미디어와 화질개선 솔루션 연구개발 협약 |

| 2023. 07 | 남부대 학사지원 정보화 서비스 개발 구축 계약 |

| 2023. 08 | 현대자동차, 차량 연동 CCS 서버 기술 통합 개발 계약 |

| 2023. 09 | CMB 대전 VOD 시스템 공급 |

| 2023. 11 | SBS 화질 개선 솔루션 공급 |

| 2023. 12 | SK브로드밴드 Btv Home UI Refactoring 개발 |

| 2023. 12 | SK브로드밴드 8년 연속 우수 BP사 선정 |

| 2024. 03 | 최대주주 한국렌탈(주)로 변경 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제25기 (1분기 말) |

제24기 (2023년 말) |

제23기 (2022년 말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 13,013,154 | 9,580,854 | 9,563,428 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,506,577,000 | 4,790,427,000 | 4,781,714,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,506,577,000 | 4,790,427,000 | 4,781,714,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,107,397 | - | 13,107,397 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 94,243 | - | 94,243 | - | |

| 1. 감자 | 94,243 | - | 94,243 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,013,154 | - | 13,013,154 | - | |

| Ⅴ. 자기주식수 | 324,480 | - | 324,480 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,688,674 | - | 12,688,674 | - | |

주1) 상기 유통주식수에는 당사 최대주주 한국렌탈(주)의 의무보유 주식(의무보유기간: 24.04.18~25.04.17), 주식수: 3,416,300주)이 포함되어 있습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 종류주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 323,295 | - | - | - | 323,295 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 323,295 | - | - | - | 323,295 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,185 | - | - | - | 1,185 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 324,480 | - | - | - | 324,480 | - | ||

| 종류주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021.03.22 | 2021.03.22 | 423,554 | 423,554 | 100.00 | 2021.03.24 |

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024.03.31 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2018.12.14 | 2019.06.14 | 1,000,000,000 | 996,792,785 | 99.68 | - | - | 2019.06.19 |

| 신탁 해지 | 2022.01.07 | 2022.07.07 | 1,500,000,000 | 1,496,722,950 | 99.78 | - | - | 2022.07.07 |

마. 다양한 종류의 주식

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

5. 정관에 관한 사항

가. 정관에 관한 사항

당사의 최근 정관 개정일은 2024년 3월 28일 제24기 정기주주총회에서 정관 일부 변경 안건이 승인되어 개정되었습니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024.03.28 | 제24기 정기주주총회 | 주1) | 주1) |

| 2023.03.29 | 제23기 정기주주총회 | 주2) | 주2) |

주1)

| 변경 전 내용 | 변경 후 내용 | 변경의 목적 |

|---|---|---|

|

제2조 (목적) 당 회사는 다음 사업을 영위함을 목적으로 한다. 1. 소프트웨어 개발, 제조 및 도·소매업

2. 인터넷 및 정보통신 서비스업

3. 소프트웨어 관련 용역 및 자문업

4. 데이터베이스 및 자료 처리업

5. 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업

6. 블록체인 관련 소프트웨어 개발 및 판매업

7. 블록체인 관련 정보 서비스업

8. 가상 자산의 개발 및 매매, 중개업

9. 빅데이터, 인공지능(AI), 블록체인 데이터분석 및 개발, 판매, 유지보수업

10. 전자상거래 및 인터넷 관련업

11. 기타 정보 서비스업

12. 부동산 매매 및 임대업

13. 위 각호에 관련된 연구개발업

14. 위 각호에 관련된 수출입업 |

제2조 (목적) 당 회사는 다음 사업을 영위함을 목적으로 한다. 1. 소프트웨어 개발, 제조 및 도·소매업

2. 인터넷 및 정보통신 서비스업

3. 소프트웨어 관련 용역 및 자문업

4. 데이터베이스 및 자료 처리업

5. 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업

6. 블록체인 관련 소프트웨어 개발 및 판매업

7. 블록체인 관련 정보 서비스업

8. 가상 자산의 개발 및 매매, 중개업

9. 빅데이터, 인공지능(AI), 블록체인 데이터분석 및 개발, 판매, 유지보수업

10. 전자상거래 및 인터넷 관련업

11. 기타 정보 서비스업

12. 부동산 매매 및 임대업

13. 인공지능(AI) 활용한 페이크 콘텐츠 탐지 및 관련 인증, 보안 소프트웨어 개발 및 공급업

14. 인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업

15. 가상세계 및 가상현실업 및 관련 가상세계 기획 및 제작/서비스업

16. 디지털트윈 소프트웨어 및 플랫폼 개발 및 그와 관련된 유통, 서비스업

17. 의료기기의 연구개발, 제조, 임대, 판매 및 서비스

18. 디지털 치료용 분석기기, 치료기기, 진단기기 및 관련 소프트웨어의 연구개발, 제조, 임대, 판매 및 서비스

19. 센서류 및 센서네트워크 관련 연구개발, 제조, 임대, 판매 및 서비스

20. 인공지능 기반 버추얼 휴먼 활용 콘텐츠 제작 및 유통, 콘텐츠 활용 파생 사업

21. 인공지능(AI) 활용한 디지털콘텐츠 제작업 및 유통, 서비스업

22. 위 각호에 관련된 연구개발업

23. 위 각호에 관련된 수출입업

24. 위 각호에 관련된 부대사업 일체 |

목적 추가 |

|

제34조 (이사의 수) 당 회사의 이사의 수는 3명 이상 7명 이내로 한다. |

제34조 (이사의 수) 당 회사의 이사의 수는 3명 이상 5명 이내로 한다

.

|

이사의 수 조정 |

|

제36조 (이사의 임기) 1) 이사의 임기는 3년으로 한다. 그러나 그 임기가 최종의 결산기 종료 후 당해 결산기에 관한 정기주주총회 전에 만료될 경우에는 그 총회의 종결 시까지 그 임기를 연장한다.

|

제36조 (이사의 임기) 1) 이사의 임기는 3년 이내로 하며, 해당 이사를 선임하는 주주총회에서 각 개인별 임기를 정한다.

그러나 그 임기가 최종의 결산기 종료 후 당해 결산기에 관한 정기주주총회 전에 만료될 경우에는 그 총회의 종결 시까지 그 임기를 연장한다.

2) <현행과 같음> |

이사의 임기 조정 |

주2)

| 변경 전 내용 | 변경 후 내용 | 변경의 목적 |

|---|---|---|

|

제2조 (목적) 당 회사는 다음 사업을 영위함을 목적으로 한다. 1. 소프트웨어 개발, 제조 및 도·소매업 2. 인터넷 및 정보통신 서비스업 3. 소프트웨어 관련 용역 및 자문업 4. 데이터베이스 및 자료 처리업 5. 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업 6. 기타 정보 서비스업 7. 부동산 매매 및 임대업 8. 위 각호에 관련된 연구개발업 9. 위 각호에 관련된 수출입업 10. 위 각호에 관련된 부대사업 일체 |

제2조 (목적) 당 회사는 다음 사업을 영위함을 목적으로 한다. 1. 소프트웨어 개발, 제조 및 도·소매업 2. 인터넷 및 정보통신 서비스업 3. 소프트웨어 관련 용역 및 자문업 4. 데이터베이스 및 자료 처리업 5. 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업 6. 블록체인 관련 소프트웨어 개발 및 판매업 7. 블록체인 관련 정보 서비스업 8. 가상 자산의 개발 및 매매, 중개업 9. 빅데이터, 인공지능(AI), 블록체인 데이터 분석 및 개발, 판매, 유지보수업 10. 전자상거래 및 인터넷 관련업 11. 기타 정보 서비스업 12. 부동산 매매 및 임대업 13. 위 각호에 관련된 연구개발업 14. 위 각호에 관련된 수출입업 15. 위 각호에 관련된 부대사업 일체 |

목적 추가 |

|

제5조 (회사가 발행하는 주식의 총수) 당 회사가 발행할 주식의 총수는 20,000,000주로 한다. |

제5조 (회사가 발행하는 주식의 총수) 당 회사가 발행할 주식의 총수는 100,000,000주로 한다. |

발행 주식 총수 변경 |

| - |

제17조 2 (주주명부 작성·비치) 1) 당 회사는 전자등록기관으로부터 소유자명세서를 통지받은 경우 통지받은 사항과 통지 연월일을 기재하여 주주명부를 작성·비치하여야 한다. 2) 당 회사는 5% 이상 지분을 보유한 주주(특별관계인 등을 포함한다)의 현황에 변경이 있는 등 필요한 경우에 전자등록기관에 소유자명세의 작성을 요청할 수 있다. 3) 회사의 주주명부는 상법제352조의2에 따라 전자문서로 작성할 수 있다. |

전자증권법에 따른 조항 추가 |

|

제18조 (주주명부의 폐쇄 및 기준일) 1) 당 회사는 매년 1월 1일부터 1월 15일까지 주식의 명의개서, 질권의 등록 또는 말소와 신탁재산의 말소 등 권리에 관한 주주명부의 기재변경을 정지한다. 2) 당 회사는 매 결산기 12월 31일 최종일의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. 3) 당 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 3개월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나, 이사회의 결의로 3개월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 이 경우 이사회는 필요하다고 인정하는 때에는 주주명부의 기재변경 정지와 기준일의 지정을 함께 할 수 있다. 이 경우 회사는 주주명부 폐쇄기간 또는 기준일의 2주간 전에 이를 공고하여야 한다. |

제18조 (주주명부의 폐쇄 및 기준일) 1) 당 회사는 매 결산기 12월 31일 현재 주주명부에 기재되어 있는 주주를 정기주주총회에서 권리를 행사할 주주로 한다. 2) 당 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있으며, 회사는 이사회의 결의로 정한 날의 2주 전에 이를 공고하여야 한다. |

전자증권법에 따른 조항 정비 |

|

제19조 (전환사채의 발행) 1) 당 회사는 사채의 권면총액이 200억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게 전환사채를 발행할 수 있다. 1. ~ 6. 생략 2) ~ 5) 생략 |

제19조 (전환사채의 발행) 1) 당 회사는 사채의 권면총액이 500억원을 초과하지 않는 범위 내에서 다음 각호의 경우 이사회 결의로 주주 외의 자에게 전환사채를 발행할 수 있다. 1. ~ 6. 현행과 같음 2) ~ 5) 현행과 같음 |

전환사채 발행액 변경 |

|

제20조 (신주인수권부사채의 발행) 1) 당 회사는 사채의 권면총액이 200억원을 초과하지 않는 범위 내에서 다음 각호에 해당하는 경우 이사회 결의로 주주 이외의 자에게 신주인수권부차채를 발행할 수 있다. 1. ~ 6. 생략 2) ~ 5) 생략 |

제20조 (신주인수권부사채의 발행) 1) 당 회사는 사채의 권면총액이 500억원을 초과하지 않는 범위 내에서 다음 각호에 해당하는 경우 이사회 결의로 주주 이외의 자에게 신주인수권부차채를 발행할 수 있다. 1. ~ 6. 현행과 같음 2) ~ 5) 현행과 같음 |

신주인수권부사채 발행액 변경 |

| - |

제20조 2 (사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 당 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. |

전자증권법에 따른 조항 추가 |

|

제34조 (이사의 수) 회사의 이사의 수는 3명 이상 9명 이내로 한다. |

제34조 (이사의 수) 당 회사의 이사의 수는 3명 이상 7명 이내로 한다. |

이사의 수 변경 |

|

제40조 (이사회의 구성과 소집) 1) 생략 2) 이사회는 대표이사(사장) 또는 이사회에서 따로 정한 이사가 있을 때에는 그 이사가 회일 7일전에 각 이사에게 통지하여 소집한다. 3) 생략 4) 생략 |

제40조 (이사회의 구성과 소집) 1) 현행과 같음 2) 이사회는 대표이사(사장) 또는 이사회에서 따로 정한 이사가 있을 때에는 그 이사가 회일 24시간 전까지 각 이사에게 문서, 전자문서 또는 문자메세지 등의 방법으로 통지하여 소집한다. 3) 현행과 같음 4) 현행과 같음 |

이사회 소집 조항 조정 |

|

제46조 (감사위원회의 구성) 1) 회사는 감사에 갈음하여 제43조의 2 규정에 의한 감사위원회를 둔다. 2) 감사위원회는 3인 이상의 이사로 구성하고 총 위원의 3분의 2 이상은 사외이사로 한다. 3) 감사위원회 위원의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1 이상의 수로 하여야 한다. 다만, 상법 제368조의 4제 1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사위원회 위원의 선임을 결의할 수 있다. 4) 감사위원회 위원의 해임은 출석한 주주의 의결권 3분의 2 이상의 수로 하되 발행주식총수의 3분의 1 이상의 수로 하여야 한다. 5) 제3항·제4항의 감사위원회 위원의 선임 또는 해임에 대한 의결권 있는 발행주식총수의 100분의 3을 초과하는 수의 주식을 가진 주주(최대주주인 경우에는 사외이사가 아닌 감사위원회 위원을 선임 또는 해임할 때에 그의 특수관계인, 최대주주 또는 그 특수관계인의 계산으로 주식을 보유하는 자, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수를 합산한다)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. |

제46조 (감사위원회의 구성) 1) 당 회사는 감사에 갈음하여 제43조의2 규정에 의한 감사위원회를 둔다. 2) 감사위원회는 3인 이상의 이사로 구성하며, 위원의 3분의 2 이상은 사외이사로 한다. 3) 감사위원회 위원의 선임에 관한 이사회 결의는 이사 과반수의 출석과 출석이사의 과반수로 한다. 다만, 감사위원회 위원 해임에 관한 결의는 이사 총수의 3분의 2 이상의 결의로 하여야 한다. 또한 사외이사가 아닌 감사위원회 위원 선임·해임의 경우에도 같다. 4) 사외이사의 사임·사망 등의 사유로 인하여 사외이사의 수가 이 조에서 정한 감사위원회의 구성요건에 미달하게 되면 그 사유가 발생한 후 처음으로 소집되는 주주총회에서 그 요건에 합치되도록 하여야 한다. |

자산총액 규모에 상법 제415조의2 |

|

제46조의 2 (감사위원의 분리 선임·해임) 1) 제46조에 따라 구성하는 감사위원회의 감사위원 중 1명은 주주총회 결의로 다른 이사들과 분리하여 감사위원회 위원이 되는 이사로 선임하여야 한다. 2) 제1항에 따라 분리 선임한 감사위원회위원을 해임하는 경우 이사와 감사위원회 위원의 지위를 모두 상실한다. |

제46조의 2 <삭제> |

자산총액 규모에 상법 제415조의2 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 소프트웨어 개발, 제조 및 도·소매업 | 영위 |

| 2 | 인터넷 및 정보통신 서비스업 | 영위 |

| 3 | 소프트웨어 관련 용역 및 자문업 | 영위 |

| 4 | 데이터베이스 및 자료 처리업 | 영위 |

| 5 | 영상, 음향, 통신, 방송 관련 장비 및 부품 제조, 판매, 임대업 | 영위 |

| 6 | 블록체인 관련 소프트웨어 개발 및 판매업 | 영위 |

| 7 | 블록체인 관련 정보 서비스업 | 영위 |

| 8 | 가상 자산의 개발 및 매매, 중개업 | 영위 |

| 9 | 빅데이터, 인공지능(AI), 블록체인 데이터분석 및 개발, 판매, 유지보수업 | 영위 |

| 10 | 전자상거래 및 인터넷 관련업 | 영위 |

| 11 | 기타 정보 서비스업 | 영위 |

| 12 | 부동산 매매 및 임대업 | 영위 |

| 13 | 인공지능(AI) 활용한 페이크 콘텐츠 탐지 및 관련 인증, 보안 소프트웨어 개발 및 공급업 | 미영위 |

| 14 | 인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업 | 미영위 |

| 15 | 가상세계 및 가상현실업 및 관련 가상세계 기획 및 제작/서비스업 | 미영위 |

| 16 | 디지털트윈 소프트웨어 및 플랫폼 개발 및 그와 관련된 유통, 서비스업 | 미영위 |

| 17 | 의료기기의 연구개발, 제조, 임대, 판매 및 서비스 | 미영위 |

| 18 | 디지털 치료용 분석기기, 치료기기, 진단기기 및 관련 소프트웨어의 연구개발, 제조, 임대, 판매 및 서비스 | 미영위 |

| 19 | 센서류 및 센서네트워크 관련 연구개발, 제조, 임대, 판매 및 서비스 | 미영위 |

| 20 | 인공지능 기반 비주얼 휴먼 활용 콘텐츠 제작 및 유통, 콘텐츠 활용 파생 사업 | 미영위 |

| 21 | 인공지능(AI) 활용한 디지털콘텐츠 제작업 및 유통, 서비스업 | 미영위 |

| 22 | 위 각호에 관련된 연구개발업 | 영위 |

| 23 | 위 각호에 관련된 수출입업 | 영위 |

| 24 | 위 각호에 관련된 부대사업 일체 | 영위 |

라. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024.03.28 | - |

13. 인공지능(AI) 활용한 페이크 콘텐츠 탐지 및 관련 인증, 보안 소프트웨어 개발 및 공급업 14. 인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업

15. 가상세계 및 가상현실업 및 관련 가상세계 기획 및 제작/서비스업

16. 디지털트윈 소프트웨어 및 플랫폼 개발 및 그와 관련된 유통, 서비스업

17. 의료기기의 연구개발, 제조, 임대, 판매 및 서비스

18. 디지털 치료용 분석기기, 치료기기, 진단기기 및 관련 소프트웨어의 연구개발, 제조, 임대, 판매 및 서비스

19. 센서류 및 센서네트워크 관련 연구개발, 제조, 임대, 판매 및 서비스

20. 인공지능 기반 버추얼 휴먼 활용 콘텐츠 제작 및 유통, 콘텐츠 활용 파생 사업

21. 인공지능(AI) 활용한 디지털콘텐츠 제작업 및 유통, 서비스업 |

| 추가 | 2023.03.29 | - | 6. 블록체인 관련 소프트웨어 개발 및 판매업 7. 블록체인 관련 정보 서비스업 8. 가상 자산의 개발 및 매매, 중개업 9. 빅데이터, 인공지능(AI), 블록체인 데이터 분석 및 개발, 판매, 유지보수업 10. 전자상거래 및 인터넷 관련업 |

마. 변경 사유

기존에 영위하고 있는 사업을 확장, 다각화하여 수익을 다변화하고 보다 안정적이고 효율적으로 경영 활동을 하기 위해 사업목적을 추가 변경하였습니다. 정관상 사업목적에 추가된 각각의 사업들은 회사에서 추진 중인 사업에 있어 상호 유기적인 관계로 연결되어 있습니다.

바. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 |

- 인공지능(AI) 활용한 페이크 콘텐츠 탐지 및 관련 인증, 보안 소프트웨어 개발 및 공급업 - 인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업

- 가상세계 및 가상현실업 및 관련 가상세계 기획 및 제작/서비스업

- 디지털트윈 소프트웨어 및 플랫폼 개발 및 그와 관련된 유통, 서비스업

- 의료기기의 연구개발, 제조, 임대, 판매 및 서비스

- 디지털 치료용 분석기기, 치료기기, 진단기기 및 관련 소프트웨어의 연구개발, 제조, 임대, 판매 및 서비스

- 센서류 및 센서네트워크 관련 연구개발, 제조, 임대, 판매 및 서비스

- 인공지능 기반 버추얼 휴먼 활용 콘텐츠 제작 및 유통, 콘텐츠 활용 파생 사업

- 인공지능(AI) 활용한 디지털콘텐츠 제작업 및 유통, 서비스업 |

2024.03.28 |

| 2 | - 블록체인 관련 소프트웨어 개발 및 판매업 - 블록체인 관련 정보 서비스업 - 가상 자산의 개발 및 매매, 중개업 - 빅데이터, 인공지능(AI), 블록체인 데이터 분석 및 개발, 판매, 유지보수업 - 전자상거래 및 인터넷 관련업 |

2023.03.29 |

바-1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

블록체인 기술은 지난 몇 년간 금융 분야를 중심으로 빠르게 발전해왔으며, 최근에는 다양한 산업 분야에서도 적용하고 있습니다. 금융 분야에서는 블록체인 기술을 활용한 가상화폐 비트코인의 등장 이후 다양한 가상화폐들이 시장에 나오면서 활용도가 높아졌습니다. 블록체인 기술은 가상화폐 거래를 안전하게 처리할 수 있는 기술이며, 현재 금융 분야에서는 송금, 대출, 보험 등 다양한 서비스에 적용되고 있습니다.

또한 블록체인 기술은 로그인 분야에도 적용되고 있는데, 블록체인 기술을 활용한다면 분산 로그인 시스템으로 보안성을 최대로 높일 수 있는 장점이 있습니다. 다음으로 블록체인 기술은 의료 분야에서도 적용되고 있습니다. 의료 데이터는 매우 중요한 정보로 이를 안전하게 보호하기 위해서는 보안성이 높은 시스템이 필요합니다. 블록체인 기술은 의료 데이터의 보안성을 높일 수 있는 기술로 의료 기록을 안전하게 관리할 수 있습니다.

당사는 2020년부터 블록체인 관련 국책 과제를 성공적으로 수행하면서 다수의 특허를 보유하고 있으며, 블록체인 기술을 선제적으로 연구 및 개발하고 있습니다. 이처럼 당사가 보유한 우수한 기술력으로 토대로 블록체인 관련 사업에 진출하여 사업 영역을 확장해 나아갈 예정입니다.

바-2. 시장의 주요 특성ㆍ규모 및 성장성

최근 디지털 자산화를 촉진하는 블록체인 기술이 생활 전반으로 급속하게 확장하면서 금융, 빅테크, 통신사 등 다양한 업종의 기업들이 관련 시장에 진출하고 있습니다

. 이에 블록체인을 다양한 분야에 도입하기 위한 시도들이 이루어지고 있으며, 실제로 시장조사기관 가트너는 오는 2030년 블록체인 사업적 부가가치가 3조 1,000억 달러를 넘어설 것으로 예측하고 있습니다. 뿐만 아니라 세계경제포럼에서는 2025년까지 글로벌 GDP의 약 10%가 블록체인 플랫폼에서 발생할 것이라는 관측을 제기한바 있습니다. 또한 인공지능(AI) 및 빅데이터의 역할은 블록체인 전 영역에서 커질 것으로 전망하고 있으며, 해시드는 생성 AI의 시장규모를 2028년에는 630억 달러 이상에 도달할 것으로 예상하고 있습니다.

바-3. 신규사업과 관련된 투자 및 예상 자금소요액

신규 사업과 관련된 투자 및 예상 자금소요액은 현재 영위하고 있는 기존 사업에서 확대 적용한는 분야로 작성하지 않습니다.

바-4. 사업 추진 현황

정관상 사업목적에 추가된 각각의 사업들은 상호 밀접하게 연관된 사업들로 이루어져 있으며, 현재 당사에서는 다양한 블록체인의 정보를 분석, 모니터링하는 솔루션, 방대한 데이터를 수집하고 실시간 분석 자료를 제공·추천·검증하는 자동화 솔루션, 최적화된 아키텍처 기반 인공지능 솔루션 등을 추진 및 진행하고 있습니다.

또한 이와 관련하여 문화체육관광부와 한국콘텐츠진흥원에서 주관하는 '신원증명 기술을 활용한 방송콘텐츠 저작권 보호 프레임워크 개발' 국책 과제 사업에 주관 연구기관으로 선정되어 과제를 수행하고 있습니다.

바-5. 기존 사업과의 연관성

정관상 사업목적에 추가된 각각의 사업들은 당사가 현재 영위하고 있는 사업 부문에서 확대 개편 및 적용하는 분야로 기존 사업의 연장선상에 있습니다.

바-6. 주요 위험

현재 국내에서는 블록체인 관련 분야에 대해 아직까지 정책적 측면에서 다소 제약이 따르고 있습니다. 블록체인과 암호화 화폐에 대한 여러 견해가 제시되고 있어 회사에서는 지속적인 연구개발과 적극적인 지원으로 기민하게 대처해 나아갈 예정입니다.

바-7. 향후 추진계획

블록체인 기술을 통해 신뢰할 수 있는 디지털 공간, 즉 디지털 트러스트를 구현하는 것이 당사가 추진하고 있는 궁극적 목표입니다. 2022년 12월 안전한 NFT 거래를 위한 필수 분석 플랫폼 'NFTReally' 서비스를 시작으로, 공정한 수익분배, 불법 콘텐츠 침해 여부 판단, 저작물(저작권) 등록 및 권리 정보 제공 등에 블록체인 기술 적용을 지속 연구하고 있습니다. 이런 연구 및 개발을 통해 블록체인 관련 사업 분야를 계속 확장해 나아갈 것입니다.

바-8. 미추진 사유

사업다각화를 위해 제24기 정기주주총회(24.03.28)에서 추가한 사업목적은 현재 미영위 상태이며, 선제적으로 사업을 영위할 수 있도록 사업목적을 추가한 것입니다. 향후 관련 사업에 대한 추진 계획을 수립하여 진행할 예정입니다.

II. 사업의 내용

1. 사업의 개요

디지털콘텐츠산업은 네트워크, 단말기, 소프트웨어 및 콘텐츠가 하나의 가치사슬 안에서 유기체적 상호작용을 통해 소비되고 있습니다. 디지털콘텐츠산업의 가치사슬을 생산-유통-소비의 3단계로 보면 생산은 저작권자를 포함한 콘텐츠 제작자가, 유통은 네트워크 사업자와 콘텐츠 유통사업자가, 소비는 소비자가 사용하는 단말기 사업자가 주요한 가치를 창출하며 각자 서로의 발전이 전체의 발전을 견인하고 있습니다.

당사가 공급하는 솔루션과 서비스는 디지털콘텐츠 생태계 중 ‘콘텐츠 유통, 서비스 단계’부터 실제 소비자인 사용자들이 콘텐츠를 이용하는 ‘콘텐츠 소비 단계’에 걸쳐 적용됩니다.

당사가 영위하고 있는 주요 사업은 디지털콘텐츠의 저작권보호를 위한 ‘보호 솔루션’, 디지털방송의 다양한 서비스를 지원하기 위한 ‘방송서비스 솔루션’, 여러 단말기에서 콘텐츠를 이용할 수 있도록 지원하는 ‘N-스크린 솔루션’, 그리고 ATSC 3.0 기반의 지상파 UHD방송송출을 위한 ‘UHD 방송솔루션’ 사업입니다.

![이미지: [주요 사업영역]](%EC%A3%BC%EC%9A%94%20%EC%82%AC%EC%97%85%EC%98%81%EC%97%AD.jpg) |

|

[주요 사업영역] |

‘보호 솔루션’은 정상적인 가격을 지불한 구매자에게만 해당 콘텐츠를 정상적으로 이용하게 해주는 솔루션 입니다. 당사는 디지털방송 보호를 위해 방송의 수신을 제어하는 CAS 솔루션과 멀티미디어 콘텐츠를 관리·보호하는 DRM 솔루션을 공급하고 있습니다.

‘방송서비스 솔루션’은 IPTV와 디지털케이블TV 같은 유료방송사업자의 방송서비스에 적용하는 솔루션 입니다. 당사는 사용자의 양방향/개인화 서비스를 위한 서비스 시스템, 콘텐츠/시스템/셋톱박스 등을 관리하는 관리시스템, TV화면에 노출되는 셋톱박스 UI/UX 등의 솔루션을 공급하고 있습니다.

‘N-스크린 서비스’는 인터넷에 연결된 여러 단말기에서 음악, 동영상, 전자책 등의 콘텐츠를 끊김 없이 이용할 수 있도록 지원하는 서비스 입니다. 당사는 다양한 단말 환경에서 VOD 서비스를 이용할 수 있도록 지원하는 VOD 솔루션과, 스마트폰 등을 사용하여 이동하면서 IPTV 서비스를 이용할 수 있도록 지원하는 모바일 IPTV 솔루션을 공급하고 있습니다.

‘UHD 방송솔루션’은 지상파 UHD 방송서비스를 위한 차세대 방송 표준인 ATSC 3.0 기반의 방송표준 규격을 준수한 시스템으로 지상파 UHD 방송송출 및 방송프로그램 정보 등의 다양한 데이터서비스를 제공해주는 솔루션 입니다.

지배회사 및 종속회사의 사업부문은 다음과 같이 구분하고 있습니다.

| 구 분 | 대상회사 | 주요제품 등 | 상장여부 |

|---|---|---|---|

| 소프트웨어개발 부문 | (주)디지캡 | 보호 솔루션, 방송서비스 솔루션, N-스크린 솔루션, UHD방송 솔루션 등 | 코스닥 |

| 제조 부문 | 다산일렉트론(주) | 유.무선 헤드셋 제조 및 판매 등 | - |

| 투자 부문 | (주)브릿지폴인베스트먼트 | 투자 및 경영자문 | - |

주요 사업부문별 요약재무정보는 다음과 같습니다.

| (기준일: 2024.03.31) | (단위: 원) |

| 구분 | 소프트웨어개발 부문 | 제조 부문 | 투자 부문 | 연결조정 | 합계 |

|---|---|---|---|---|---|

| 매출액 | 4,065,272,312 | 2,487,493,559 | 1,951,457,769 | (126,989,340) | 8,377,234,300 |

| 영업이익(손실) | (720,490,739) | 121,038,701 | 1,783,118,501 | (122,723,524) | 1,060,942,939 |

| 당기순이익(손실) | (529,362,664) | 175,910,107 | 1,502,290,310 | (226,637,889) | 922,199,864 |

| 자산 | 64,143,996,502 | 11,476,399,091 | 4,922,778,820 | (13,701,348,043) | 66,841,826,370 |

| 부채 | 8,356,094,810 | 1,086,127,415 | 412,100,695 | (753,882,681) | 9,100,440,239 |

| 자본 | 55,787,901,692 | 10,390,271,676 | 4,510,678,125 | (12,947,465,362) | 57,741,386,131 |

2. 주요 제품 및 서비스

가. 주요 제품 현황

| (기준일: 2024.03.31) | (단위: 천원) |

|

품 목 |

생산 |

주요상표 |

제25기 1분기 | 제24기 | 제23기 | |||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

|

보호 |

2000년 |

SmartXessTM DRM SmartXessTM CAS |

1,394,394 | 34.30% | 6,537,053 | 43.77% | 6,477,963 | 49.28% |

|

방송서비스 |

2010년 |

SmartXessTM HE SmartXessTM UI SmartXessTM BigData |

636,047 | 15.65% | 4,145,980 | 27.76% | 3,718,842 | 28.29% |

|

N-스크린 |

2012년 |

SmartXessTM VOD SmartXessTM Mobile TV |

95,900 | 2.36% | 675,679 | 4.52% | 637,060 | 4.85% |

|

UHD 방송 |

2015년 |

SmartXessTM UHD |

930,273 | 22.88% | 1,539,081 | 10.30% | 1,755,739 | 13.36% |

|

기 타 |

- |

- |

1,008,658 | 24.81% | 2,038,614 | 13.65% | 556,636 | 4.23% |

|

합 계 |

4,065,272 | 100.00% | 14,936,407 | 100.00% | 13,146,240 | 100.00% | ||

나. 주요 제품 등의 가격 변동 추이

당사는 소프트웨어 개발 전문업체로 고객사의 요구에 따라 구성이 달라지는 부분이 있어 단순 가격 비교는 적절하지 않아 가격변동추이에 관한 사항은 기재하지 않습니다.

다. 주요 제품 등 관련 각종 산업표준

당사는 한국정보통신기술협회(TTA)에서 채택된 ‘정보통신단체표준’을 해당 제품에 적용하고 있습니다. 지상파 UHD TV 관련하여 2016년 채택된 ‘지상파 UHDTV 방송 송수신 정합’ 표준이 있습니다.

당사는 지상파 UHD 방송콘텐츠가 안전하게 시청자에게 전달될 수 있도록 표준을 준수한 UHD 방송솔루션 및 UHD 보호솔루션을 공급하고 있습니다.

지상파 DMB 관련하여 ‘지상파 디지털멀티미디어방송(T-DMB): 제한수신’과 ‘지상파 디지털 멀티미디어방송 (DMB) 고품질 비디오 송수신 정합’ 표준이 있습니다. 현재 지상파 HD DMB 서비스는 당사의 보호솔루션으로 안전하게 보호되고 있습니다.

라. 주요 제품 등 관련 소비자 불만사항 등

당사의 제품으로 최근 3년내 하자 등의 소비자 불만과 소송 등이 발생한 경우는 없습니다. 당사는 고객사와의 신뢰관계 형성을 위해 검수완료 후에도 철저한 사후관리를 수행하고 있습니다.

마. 종속회사 현황

(1) 다산일렉트론(주)

| (기준일: 2024.03.31) | (단위: 천원) |

|

품목 |

제30기 1분기 |

제29기 |

제28기 |

|||

|

매출액 |

비율 |

매출액 |

비율 |

매출액 |

비율 |

|

|

유선 |

1,654,005 | 66.49% | 6,114,514 | 65.31% | 5,939,734 | 50.00% |

|

무선 |

213,178 | 8.57% | 599,887 | 6.41% | 1,719,291 | 14.47% |

|

기타 |

620,311 | 24.93% | 2,648,380 | 28.28% | 4,221,767 | 35.53% |

|

합계 |

2,487,494 | 100.00% | 9,362,781 | 100.00% | 11,880,792 | 100.00% |

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

(2) (주)브릿지폴인베스트먼트

| (기준일: 2024.03.31) | (단위: 천원) |

|

품목 |

제24기 1분기 | 제23기 | 제22기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

|

투자 |

1,951,458 | 100.00% | 552,540 | 100.00% | 823,601 | 100.00% |

|

합계 |

1,951,458 | 100.00% | 552,540 | 100.00% | 823,601 | 100.00% |

3. 원재료 및 생산설비

가. 원재료 매입 현황

당사는 사업구조상 당사가 개발한 솔루션 공급을 주요 사업으로 영위하고 있고, 원재료 매입이 존재하지 않아 별도의 매입에 관한 사항은 기재하지 않습니다.

나. 원재료의 제품별 비중

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

다. 원재료 가격변동추이

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

라. 생산능력 및 생산실적

당사는 전문적인 소프트웨어 개발 및 공급 관련 사업을 영위하고 있으므로, 일반 제조업의 방식과 같이 유형적인 시설 등의 생산라인 및 생산설비를 필요로 하지 않으므로 기재하지 않습니다.

마. 생산설비에 관한 사항

당사는 전문적인 소프트웨어 개발 및 공급 관련 사업을 영위하고 있으므로, 일반 제조업의 방식과 같이 유형적인 시설 등의 생산라인 및 생산설비를 필요로 하지 않으므로 기재하지 않습니다.

바. 제품별 생산공정도

당사는 인적자원을 활용한 솔루션 공급 사업을 영위하고 있으므로, 생산공정도는 해당 사항이 없습니다.

사. 외주생산에 관한 사항

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

아. 종속회사의 현황

(1) 다산일렉트론(주)의 생산능력 및 생산실적

| (기준일: 2024.03.31) | (단위: 천개) |

|

제품 |

구분 |

제30기 1분기 |

제29기 |

제28기 |

|

유선 |

생산능력 |

94 | 375 | 375 |

|

생산실적 |

59 | 205 | 261 | |

|

가 동 률 |

63.41% | 54.54% | 69.55% | |

|

무선 |

생산능력 |

31 | 125 | 125 |

|

생산실적 |

3 | 7 | 22 | |

|

가 동 률 |

9.31% | 5.84% | 17.86% |

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

주2) 생산능력 산출 근거로 산출기준은 품목별 생산라인 및 작업인원 기준, 산출방법은 품목별 생산능력=생산라인*작업시간*시간당 생산량, 평균가동시간 1일 8시간, 1년 250일 가동 기준으로 산출하였습니다.

(2) 다산일렉트론(주)의 생산설비 등의 현황

다산일렉트론(주)의 2024년 3월 31일 현재 생산설비 등의 현황은 다음과 같습니다.

| (기계장치) | (단위: 천원) |

|

구분 |

소유형태 |

소재지 |

기초 |

증가 |

감소 |

당기 |

환율 |

대체 |

기말 |

비고 |

|

다산일렉트론(주) |

자가보유 |

안산시 상록구 사동 |

343,407 | 121,979 | - | 35,647 | - | - | 429,739 | - |

|

소계 |

343,407 | 121,979 | - | 35,647 | - | - | 429,739 | - | ||

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

4. 매출 및 수주상황

가. 매출실적

| (기준일: 2024.03.31) | (단위: 천원) |

|

매출 유형 |

사업부문 | 제25기 1분기 | 제24기 | 제23기 | |

|---|---|---|---|---|---|

| 용역 외 | 보호 솔루션 |

수출 | - | - | 39,273 |

| 내수 | 1,394,394 | 6,537,053 | 6,438,690 | ||

| 합계 | 1,394,394 | 6,537,053 | 6,477,963 | ||

| 방송서비스 솔루션 |

수출 | - | - | - | |

| 내수 | 636,047 | 4,145,980 | 3,718,842 | ||

| 합계 | 636,047 | 4,145,980 | 3,718,842 | ||

| N-스크린 솔루션 |

수출 | - | - | - | |

| 내수 | 95,900 | 675,679 | 637,060 | ||

| 합계 | 95,900 | 675,679 | 637,060 | ||

| UHD방송 솔루션 |

수출 | 885,380 | 1,254,901 | 1,584,752 | |

| 내수 | 44,893 | 284,180 | 170,987 | ||

| 합계 | 930,273 | 1,539,081 | 1,755,739 | ||

| 기타 | 수출 | - | - | - | |

| 내수 | 1,008,658 | 2,038,614 | 556,636 | ||

| 합계 | 1,008,658 | 2,038,614 | 556,636 | ||

| 합 계 | 수출 | 885,380 | 1,254,901 | 1,624,025 | |

| 내수 | 3,179,892 | 13,681,506 | 11,522,215 | ||

| 합계 | 4,065,272 | 14,936,407 | 13,146,240 | ||

나. 수출현황

| (기준일: 2024.03.31) | (단위: 천원) |

|

매출 유형 |

사업 부문 |

제25기 1분기 | 제24기 | 제23기 | |||

|---|---|---|---|---|---|---|---|

| 수출국 | 수출액 | 수출국 | 수출액 | 수출국 | 수출액 | ||

| 용역 외 | 보호 솔루션 |

- | - | - | - | 스위스 | 39,273 |

| UHD방송 솔루션 |

미국 | 885,380 | 미국 | 1,254,901 | 미국 | 1,584,752 | |

| 합 계 | - | 885,380 | - | 1,254,901 | - | 1,624,025 | |

다. 수주현황

| (기준일: 2024.03.31) | (단위: 천원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

|

보호솔루션

|

2023.12.27 |

2023.12.29 |

- |

232,000 |

- |

- |

- |

232,000 |

|

보호솔루션

|

2024.03.01 |

2025.12.31 |

- |

80,000 |

- |

3,600 |

- |

76,400 |

|

보호솔루션

|

2023.10.01 |

2024.09.30 |

- |

340,000 |

- |

170,000 |

- |

170,000 |

|

N-스크린

|

2024.01.01 |

2024.12.31 |

- |

107,300 |

- |

36,380 |

- |

70,920 |

|

N-스크린

|

2024.04.17 |

2024.06.20 |

- |

111,190 |

- |

- |

- |

111,190 |

|

UHD방송

|

2024.01.01 |

2024.12.31 |

- |

67,248 |

- |

8,406 |

- |

58,842 |

|

기타

|

2023.08.03 |

2024.08.06 |

- |

2,277,000 |

- |

1,525,590 |

- |

751,410 |

|

기타

|

2024.02.01 |

2024.12.31 |

- |

345,455 |

- |

86,364 |

- |

259,091 |

| 합 계 | - | 3,560,193 | - | 1,830,340 | - | 1,729,853 | ||

라. 종속회사 현황

(1) 다산일렉트론(주) 매출실적

| (기준일: 2024.03.31) | (단위: 천원) |

| 매출유형 |

대상회사 |

사업부문 |

제30기 1분기 |

제29기 |

제28기 |

|

|

제품 |

다산일렉트론(주) |

헤드셋 외 |

수출 | 2,093,778 | 7,712,417 | 10,384,328 |

| 내수 | 393,716 | 1,650,364 | 1,496,464 | |||

|

소계 |

2,487,494 | 9,362,781 | 11,880,792 | |||

|

합계 |

수출 | 2,093,778 | 7,712,417 | 10,384,328 | ||

| 내수 | 393,716 | 1,650,364 | 1,496,464 | |||

|

소계 |

2,487,494 | 9,362,781 | 11,880,792 | |||

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

(2) 다산일렉트론(주) 수출현황

| (기준일: 2024.03.31) | (단위: 천원) |

| 매출 유형 |

대상회사 |

사업부문 |

제30기 1분기 |

제29기 |

제28기 |

|||

| 수출국 | 수출액 | 수출국 | 수출액 | 수출국 | 수출액 | |||

|

제품 |

다산일렉트론(주) |

헤드셋 외 |

미국 외 | 2,093,778 | 미국 외 | 7,712,417 |

미국 외 | 10,384,328 |

|

합계 |

- | 2,093,778 | - | 7,712,417 |

- | 10,384,328 | ||

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

(3) (주)브릿지폴인베스트먼트 매출 실적

| (기준일: 2024.03.31) | (단위: 천원) |

|

품목 |

제24기 1분기 | 제23기 | 제22기 | |||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

|

투자 |

1,951,458 | 100.00% | 552,540 | 100.00% | 823,601 | 100.00% |

|

합계 |

1,951,458 | 100.00% | 552,540 | 100.00% | 823,601 | 100.00% |

5. 위험관리 및 파생거래

가. 위험관리

가-1. 재무위험관리

연결실체는 여러 활동으로 인하여 시장위험, 신용위험, 유동성위험, 자본위험과 같은다양한 재무위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리는 연결실체의재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

가-1-1. 시장위험

(1) 이자율위험

이자율위험은 미래의 시장 이자율 변동에 따라 예금 등에서 발생하는 이자수익이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금 및 차입금에서 발생하고 있습니다. 연결실체의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당분기말 현재 연결실체는 변동금리부 차입금을 보유하고 있지 않으며 이자부 자산은 정기예금 등 고정이자율 금융상품을 보유하고 있는 바, 이자율 변동으로 인한 이자율위험은 유의한 수준이 아닙니다.

(2) 가격위험

가격위험은 이자율 위험이나 외환위험 이외의 시장가격변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결실체는 공정가치측정금융자산에서 발생하는 가격변동위험에 노출되어 있습니다. 당분기말 및 전기말 현재 연결실체가 보유하고 있는 당기손익-공정가치측정금융자산은 각각 1,164,495천원 및 1,048,446천원입니다.

(3) 외환위험

연결실체는 외화거래 수행에 따라 다양한 환율변동위험에 노출되어 있습니다. 보고기간종료일 현재 주요 통화별 환율변동시 외환이 법인세비용차감전순손익에 미치는 영향의 민감도 분석내용은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | |

| USD | 267,413,131 | (267,413,131) | 362,739,047 | (362,739,047) |

가-1-2. 신용위험

신용위험은 영업활동과 관련한 수취채권 뿐만 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관 예치금의 경우, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있습니다. 연결실체는 보고기간종료일 현재 중대한 채무불이행 등이 발생할 징후는 낮은 것으로 판단하고 있습니다.

당분기말 및 전기말 현재 연결실체가 보유하고 있는 금융자산의 신용위험에 대한 최대노출금액은 보유현금을 제외한 재무상태표상 장부금액과 동일합니다.

가-1-3. 유동성위험

연결실체는 영업 자금 수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링 하고 있으며, 유동성에 대한 예측 시에는 연결실체의 자금조달 계획, 약정 준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

당분기말 및 전기말 현재 연결실체의 유동성 위험 분석내역은 다음과 같습니다. 만기별 현금흐름은 현재가치 할인을 하지 않은 금액이며, 향후 지급되어야 할 이자상당액이 포함되어 있습니다.

| <당분기말> | (단위: 원) |

| 구 분 | 6개월 이내 | 6~12개월 | 1~5년 | 합 계 |

|---|---|---|---|---|

| 매입채무 | 1,584,599,370 | - | - | 1,584,599,370 |

| 기타채무 | 1,694,988,905 | 333,648,218 | 971,611,867 | 3,000,248,990 |

| 차입금 | 298,411,687 | - | - | 298,411,687 |

| 합 계 | 3,577,999,962 | 333,648,218 | 971,611,867 | 4,883,260,047 |

| <전기말> | (단위: 원) |

| 구 분 | 6개월 이내 | 6~12개월 | 1~5년 | 합 계 |

|---|---|---|---|---|

| 매입채무 | 1,864,852,027 | - | - | 1,864,852,027 |

| 기타채무 | 486,991,695 | 312,654,900 | 1,014,453,546 | 1,814,100,141 |

| 차입금 | 299,904,653 | 148,836,796 | - | 448,741,449 |

| 합 계 | 2,651,748,375 | 461,491,696 | 1,014,453,546 | 4,127,693,617 |

가-2. 자본위험관리

연결실체의 자본위험관리의 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 연결실체는 자본관리지표로 부채비율을 이용하고 있으며, 이 비율은 총부채를 총자본으로 나누어 산출됩니다.

당분기말 및 전기말 현재 부채비율은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총부채(A) | 9,100,440,239 | 7,506,865,491 |

| 총자본(B) | 57,741,386,131 | 42,780,811,019 |

| 부채비율(A/B) | 15.8% | 17.5% |

나. 파생상품 및 풋백옵션 등 거래 현황

보고서 작성 기준일 현재 연결실체가 보유 또는 의무를 부담하고 있는 파생상품 및 풋백옵션 등의 거래는 없습니다.

6. 주요계약 및 연구개발활동

가. 주요 계약

당사는 보고서 작성 기준일 현재 해당 사항이 없습니다.

나. 연구개발활동

(1) 연구개발 조직

(가) 연구개발 조직 개요

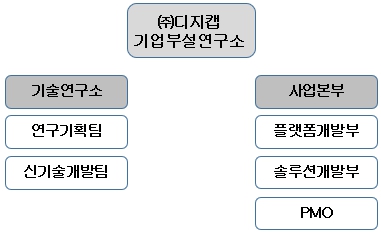

당사의 연구개발 조직은 기술연구소의 연구기획팀, 신기술개발팀과 사업본부의 플랫폼개발부, 솔루션개발부로 구성되어 있습니다.

|

|

연구개발 조직도 |

(나) 운영 현황

|

구분 |

개발 현황 및 내용 |

|

|---|---|---|

|

기술연구소 |

연구기획팀 |

기술동향 분석 및 중·장기 연구계획 수립 / ATSC3.0 방송장비 및 솔루션 |

|

신기술개발팀 |

IPTV 서비스 개발 / Mobile 서비스 개발 / QA |

|

|

사업본부 |

플랫폼개발부 |

CAS Client 개발 및 포팅 / 광고시스템 및 추천시스템 개발 / CAS Server 및 Scrambler 개발 / VOD 시스템 개발 / 지상파 UHD 방송장비(Signaling, |

|

솔루션개발부 |

DRM Client 개발 / Signaling·ESG Management 서버 개발 / 인증발급 |

|

| PMO | SPIKE 솔루션 개발 | |

(2) 기술경쟁력

(가) 연구개발 실적

당사의 주력 사업 분야인 보호 솔루션, 방송서비스 솔루션, N-스크린 솔루션 분야에서의 기술 강화 및 신기술 확보를 위해 최근 3사업연도 중에 완료된 연구개발활동의 성과는 다음과 같습니다.

1) 보호 솔루션 분야 연구개발

|

연구과제 |

CENC 기반 스크램블러 기술 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 국내 ATSC 3.0 기반 지상파 UHD 표준 및 국제 암호화 표준에 기반한 방송 콘텐츠 암호화 장비 개발 - 국제 표준 ISO/IEC 23001-7 CENC(Common Encryption) 기반 암호화 기술 적용 - ATSC 3.0 표준 프로토콜(ROUTE/MMT) 기반으로 비디오/오디오 방송 스트림에 대해 - 복수의 제한수신시스템(Condition Access System)과 연동하기 위한 DVB SimulCrypt 기술 확장 - 독립형(Stand-alone) 서버로 타 비디오 인코더 및 방송 MUX 장비 연동 완료 - 국내 지상파 UHDTV 방송콘텐츠보호 표준화 연계 |

|

기대효과 |

- 신규 UHDTV 환경에서 지상파 방송 콘텐츠의 불법 복사 및 유통을 우려하는 국내 지상파 UHD 방송사와 북미 방송사에서 매우 필요로 하는 기술 - ATSC 3.0 표준 기반 방송 서비스를 준비하는 북미 지역에서도 콘텐츠 보호를 매우 높은 우선순위로 두고 있으므로 북미 시장에서 해당 장비 판매 가능 |

|

상품화 |

- 2017년 5월 지상파 UHD 방송 송출을 위해 수도권 지상파 방송 3사에 공급 - 2017년 12월 5대광역시/강원권 지상파 방송사 공급 시작 |

|

연구과제 |

DP(Download Platform) |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 국내 지상파 UHD 방송 콘텐츠보호를 위해 도입된 CP(Content Protection) 기술을 방송 서비스 운영 중 다운로드, 설치, 운영하기 위한 서버 및 수신기 측 기술 - 연구 개발한 DP 기술을 국내 지상파 UHD 송수신정합표준으로 연계 - 복수의 지상파 UHD 방송사가 공동으로 운영할 수 있는 DP 서버군 개발 완료 - UHDTV 수신기에 탑재하기 위한 DP Manager S/W 모듈 개발 완료 |

|

기대효과 |

- UHD 콘텐츠보호기술을 지속적/안정적으로 운영하기 위한 인프라 기술이므로 지상파 - DP Manager S/W 모듈은 향후 CP 교환을 위해 출시 이전에 TV 수신기에 탑재되어야 |

|

상품화 |

- 2017년 5월 지상파 UHD 방송 송출 시 콘텐츠보호를 위해 지상파 방송 3사 공동으로 당사를 DP 솔루션 제공사로 선정하였으며 현재 DP 서버를 당사에 있는 지상파 UHD 방송콘텐츠보호 운영센터에서 운영 중 - DP Manager S/W 모듈은 국내 지상파 UHDTV 수신기 및 모니터링 장비에 공급 중 |

|

연구과제 |

CA(Certificate Authority) 시스템 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 국내 지상파 UHD 방송 콘텐츠보호기술이 탑재되는 UHD 수신기 인증을 위해 인증서 발급, 상태관리, 폐기 등을 수행하는 인증 정보 관리 시스템(Certificate Autority) 개발 - 강력한 보안 수준을 갖는 PKI(X.509) 기반의 인증서 체계 구축 - 수신기 시험 인증 결과에 따른 인증서 발급 프로세스 구축 - 지상파 UHD 방송콘텐츠보호 인증센터를 위한 CA 시스템 구현 |

|

기대효과 |

- UHD 콘텐츠보호기술 운영을 위한 인증서를 발급하는 시스템으로 매우 높은 보안 수준으로 운영되어야 하며 지상파 UHD 방송사는 반드시 운영해야 하는 기술임 |

|

상품화 |

- 2017년 5월 지상파 UHD 방송 송출 시 콘텐츠보호를 위해 지상파 방송 3사 및 RAPA(한국전파진흥협회)에 의해 본 CA 시스템이 선정되어 RAPA에서 운영하는 지상파 UHD 방송콘텐츠보호 인증센터에 CA 시스템 공급 |

2) UHD 방송솔루션 분야 연구개발

|

연구과제 |

ATSC 3.0 차세대 방송 송출 장비 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 미국 차세대 지상파 방송 표준 ATSC 3.0 전송 표준에 기반한 통합 차세대 방송 송출 장비 개발 - 방송 스트림 및 서비스 구성, 시그널링, 멀티플렉싱, 데이터캐스팅, ESG 전송, 스케줄러, 재난경보메세지전송 등 기능 제공 - Web UI 및 XML-RPC API 기반의 연동 메커니즘 제공 - AWS 가상화, 자동 관리 시스템 연동 |

|

기대효과 |

- 50여개 국내 지상파 방송사와 ATSC 3.0 표준 기반의 북미, 브라질, 인도의 지상파 방송 사업자에 SW 패키지 형태로 판매 |

|

상품화 |

- 2017년 5월, 지상파 UHD 방송 송출을 위해 수도권 지상파 방송 2개사 (MBC/SBS)에 공급 - 2017년 12월, 5대광역시/강원권 MBC 계열사와 지역민간방송 지상파 방송사 공급 - 2021~2023년 전국 시/군 지상파 방송사로 공급 확대 계획 - 현재 미국 전역 50개 이상의 도시에서 방송서비스 중이며, 앞으로도 미국을 비롯하여 브라질, 인도 방송 장비 시장에 참여 예정 |

|

연구과제 |

지상파 UHD 재난방송서버 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 지상파 UHD 방송 표준 기반 AEAT(Advanced Emergency Alert Table) 시그널링 송출 - 외부 재난경보발령시스템(예: 과학기술정보통신부 재난방송온라인시스템 등) 연동 - 재난경보발령시스템에서 제공하는 이미지/영상/음성 등 멀티미디어 데이터의 방송망 송출 - 재난경보메시지 입수/처리/송출 모니터링 및 시스템 운영/관리를 위한 Web UI 보안 강화를 통한 안전한 재난경보방송 송출 |

|

기대효과 |

- 재난유형별, 지역별, 언어별 다양한 맞춤형 재난경보 정보를 지상파 UHD 방송망을 통해 TV/옥외전광판/대중교통(버스/지하철 등)/대중이용시설/취약계층 등으로 제공하여 안전한 사회 구현에 이바지 - 국내 지상파 방송사에 서버 공급 및 해외 지상파 방송사 기술 협력 |

|

상품화 |

- 2019년 서울 SBS에 재난방송서버 공급 - 2020년 부산/광주/대구광역시 민영방송사업자에 재난방송서버 공급 - 2021년부터 광역시, 시/군지역 방송사업자에 재난방송서버 추가 공급 예정 |

3) 기타 분야 연구개발

|

연구과제 |

불법 촬영물 DNA 추출 및 식별 시스템 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 불법 촬영물 영상 특징점 추출 및 저장 기술 개발 - 원본/위변조된 유사 영상 고속 검색 기술 개발 - 컴퓨터 비전 및 인공지능(딥러닝) 기술 적용 |

|

기대효과 |

- 웹하드 카르텔, 불법 촬영물 유포, 텔레그램 n번방 사건 등 심각한 디지털 성범죄로 인한 정부의 ‘디지털 성범죄 근절대책’에 따라 온라인 플랫폼·웹하드 사업자는 불법 촬영물 필터링 기술을 의무 적용해야 함 - 개정된 전기통신사업법·정보통신망법 시행령에 따라 불법 촬영물 필터링 기술 적용 시장 및 사업화 기대 |

|

상품화 |

- 2021년 방심위, 경찰청, 여가부 등 협력을 통해 불법 촬영물 DNA 데이터베이스 구축 참여 및 온라인 플랫폼·웹하드 사업자에 불법 촬영물 식별 기술 공급 |

|

연구과제 |

IPTV 채널 연동형 서비스개발 - IPTV 실시간 채널에 Bound application을 제공하여 실시간 채널 시청자를 VOD 콘텐츠 이용으로 유도하는 기능 제공 - 추천 VOD 목록을 노출하고 구매 안내 페이지로 유도하는 Web App 제공 - 운영자가 구매 가능성이 높은 인기 콘텐츠를 직접 편성할 수 있는 CMS - 스케쥴링을 제공하여 시청 시간대에 적합한 장르의 VOD 목록을 노출 가능 - 별도의 Unbound App 실행 가능 |

|

연구기관 |

(주)디지캡 |

|

연구결과 |

- 스케쥴링 기반 콘텐츠 편성 페이지 제공 - VOD 메뉴, VOD 시놉시스, 외부 App 실행 등 링크 타입 설정 기능 제공 - 시청자의 콘텐츠 이용 패턴/통계 분석 등 서비스 성과 분석을 위한 metadata 수집 기능 - STB embedded Browser에서의 리모콘 키 처리용 CSS 기술 개발 |

|

기대효과 |

- 채널/VOD 서비스를 같이 제공하는 채널 사업자에 대해 매출이 높은 VOD로의 사용자 유입 효과 제공 - IPTV 와 같이 양방향 서비스가 자유로운 특성을 이용하여, Unbound App으로의 유도를 |

|

상품화 |

- IPTV CP 공급자인 캐리TV에 채널 연동형 서비스를 위한 CMS 공급 - IPTV CP 공급자인 아이코닉스에 채널 연동형 서비스를 위한 CMS 공급 - JTBC에 CMS 공급 추진 |

(나) 연구개발 비용

| (기준일: 2024.03.31) |

(단위: 천원) |

| 구 분 | 제25기 1분기 | 제24기 | 제23기 | |

|---|---|---|---|---|

| 자산처리 | 인건비 | - | - | 460,357 |

| 소계 | - | - | 460,357 | |

| 비용처리 | 판관비 | 14,707 | 217,949 | 168,709 |

| 소 계 | 14,707 | 217,949 | 168,709 | |

| 합 계 (매출액 대비 비율) |

14,707 (0.4%) |

217,949 (1%) |

629,066 (5%) |

|

(다) 자산으로 처리된 개발비에 대한 지출내역

| (기준일: 2024.03.31) |

(단위: 천원) |

| 구분 | 제25기 1분기 | 제24기 | 제23기 | |||||

|---|---|---|---|---|---|---|---|---|

| 연도 | 개발명 | 개발내용 | 인건비 | 기타경비 | 인건비 | 기타경비 | 인건비 | 기타경비 |

| 2022년 | NFT 분석 플랫폼 | 주요 블록체인과 글로벌 마켓의 NFT 상태를 실시간으로 분석해 NFT 투자자 또는 보유자들이 안전하고 신뢰할 수 있는 NFT 거래에 도움을주는 분석 플랫폼 개발 | - | - | - | - | 201,932 | - |

| 2022년 | SPIKE 솔루션 | Spike 솔루션 활용, 위젯 설정방법 및 Router를 활용한 최종 사용자 서비스 화면을 구성 내용을 제공하는 사용자 중심의 No-Code향 학사행정 시스템 개발 | - | - | - | - | 258,425 | - |

(라) 지적재산권 현황

현재 전세계 ICT 산업계는 표준 및 특허를 통해 ‘총성 없는 전쟁’을 벌이고 있습니다. 이에 당사는 이러한 경쟁적인 산업 환경에서의 공격적, 방어적 특허 전략으로 현 사업 분야뿐만 아니라 신규사업 분야에 대해서도 적극적으로 지적재산권을 확보하고 있습니다.

|

특허 등록 |

특허 출원 |

상표권 |

|---|---|---|

|

48건 |

13건 |

4건 |

1) 특허등록

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용 제품 |

주무관청 |

|---|---|---|---|---|---|---|---|

|

1 |

특허권 |

속성

기반

암호화를

이용한

속성

정보의

선택적

공개

및

영지식

증명

방법

|

디지캡

|

2022.11.22 |

2023.08.17 |

- |

특허청

|

|

2 |

특허권 |

프록시

서버를

이용하여

노드간

트랜잭션을

전달하는

블록체인

시스템

|

디지캡

|

2021.11.23 |

2023.08.17 |

- |

특허청

|

|

3 |

특허권 |

NFT

를

이용한

저작권

거래시스템

|

디지캡

|

2022.10.21 |

2023.05.16 |

- |

특허청

|

|

4 |

특허권 |

멀티채널

블록체인

트랜잭션

배치

처리

장치

|

디지캡

|

2020.11.25 |

2023.02.28 |

- |

특허청

|

|

5 |

특허권 |

방송

송출

시스템

|

디지캡

|

2021.03.08 |

2022.12.15 |

- |

특허청

|

|

6 |

특허권 |

프로토콜

기반의

저작권

거래

|

디지캡

|

2021.11.29 |

2022.07.29 |

- |

특허청

|

|

7 |

특허권 |

SYSTEM FOR TRANSMITTING |

디지캡

|

2020.12.31 |

2022.07.05 |

- |

특허청

|

|

8 |

특허권 |

저지연

방송

스크램블링

방법

및

|

디지캡

|

2018.07.12 |

2022.06.30 |

- |

특허청

|

|

9 |

특허권 |

속성

기반

암호화를

이용하는

저작권

보호

시스템

|

디지캡

|

2021.11.10 |

2022.05.02 |

- |

특허청

|

|

10 |

특허권 |

미디어

블록체인을

위한

접근제어

|

디지캡

|

2018.08.20 |

2020.08.20 |

- |

특허청

|

|

11 |

특허권 |

타겟

광고

정책

전송

방법

및

시스템

|

디지캡

|

2018.11.30 |

2020.01.17 |

- |

특허청

|

|

12 |

특허권 |

보안기능을

가진

확장

텔레매틱스

|

디지캡

|

2017.11.15 |

2019.11.21 |

- |

특허청

|

|

13 |

특허권 |

콘텐츠

블록체인에서의

콘텐츠

암호키관리

및

배포

방법

|

디지캡

|

2017.12.12 |

2019.10.15 |

- |

특허청

|

|

14 |

특허권 |

콘텐츠

정보

저장

및

관리를

위한

|

디지캡

|

2017.12.12 |

2019.05.31 |

- |

특허청

|

|

15 |

특허권 |

수신기

유형별

타겟

광고

콘텐츠

|

디지캡

|

2018.11.20 |

2019.05.22 |

- |

특허청

|

|

16 |

특허권 |

이벤트

기반

타겟

광고

시스템

|

디지캡

|

2018.08.14 |

2019.01.16 |

- |

특허청

|

|

17 |

특허권 |

멀티미디어

스트림을

스크램블하는

|

디지캡

|

2012.07.18 |

2019.01.14 |

- |

특허청

|

|

18 |

특허권 |

공통

암호화

환경에서

콘텐츠

보호

|

디지캡

|

2017.02.28 |

2018.02.14 |

- |

특허청

|

|

19 |

특허권 |

MULTIMEDIA STREAM |

디지캡

|

2012.12.12 |

2017.09.20 |

- |

특허청

|

|

20 |

특허권 |

지상파

UHD

방송을

위한

방송콘텐츠

보호

관리

시스템

및

그

방법

|

디지캡

|

2016.02.04 |

2017.11.30 |

- |

특허청

|

|

21 |

특허권 |

녹화

및

스트리밍

방송콘텐츠

|

디지캡

|

2016.02.04 |

2017.11.30 |

- |

특허청

|

| 22 | 특허권 |

공통

암호화

방식을

사용하는

서비스에서의

멀티

보호기술

지원

시스템

및

그

운영방법

|

디지캡

|

2015.12.08 |

2017.05.31 |

- |

특허청

|

|

23 |

특허권 |

방송수신기

환경에서의

복수의

방송콘텐츠

보호기술

운영시스템

및

그

운영방법

|

디지캡

|

2015.08.20 |

2017.05.31 |

- |

특허청

|

|

24 |

특허권 |

파일

기반

방송

환경에서의

파일

수신

및

필터링

시스템과

그

운영방법

|

디지캡

|

2015.12.14 |

2017.04.03 |

- |

특허청

|

|

25 |

특허권 |

파일

기반의

방송

스크램블링

|

디지캡

|

2015.07.22 |

2017.01.03 |

- |

특허청

|

|

26 |

특허권 |

웹

애플리케이션

라이선스

검증

|

디지캡

|

2014.12.29 |

2016.12.26 |

- |

특허청

|

|

27 |

특허권 |

클라우드

기반의

공통

암호화를

지원하는

보안

프록시

서버

및

그

운영방법

|

디지캡

|

2016.02.12 |

2016.09.28 |

- |

특허청

|

|

28 |

특허권 |

신뢰

서비스

장치를

이용한

신뢰된

아이덴티티

관리

서비스

제공

시스템

및

그

운영방법

|

디지캡

|

2014.02.13 |

2016.01.21 |

- |

특허청

|

|

29 |

특허권 |

DRM

으로

보호된

애플리케이션의

|

디지캡

|

2014.12.16 |

2016.05.31 |

- |

특허청

|

|

30 |

특허권 |

웹

앱

보호

시스템

및

그

운영방법

|

디지캡

|

2014.03.19 |

2015.11.16 |

- |

특허청

|

|

31 |

특허권 |

3

자

인증을

이용하여

로그

정보

인증

시스템의

OSP

서버에

포함된

로그

|

디지캡

|

2013.11.27 |

2014.10.31 |

- |

특허청

|

|

32 |

특허권 |

온라인

서비스로

제공되는

저작

콘텐츠의

보호를

위한

콘텐츠

유통

로그

|

디지캡

|

2012.10.10 |

2014.07.16 |

- |

특허청

|

|

33 |

특허권 |

클라우드

서비스를

위한

보안

프록시

장치

및

그의

운영방법

|

디지캡

|

2012.11.30 |

2014.06.09 |

- |

특허청

|

|

34 |

특허권 |

온라인

서비스로

제공되는

저작

콘텐츠의

콘텐츠

유통

로그를

검증하기

|

디지캡

|

2013.01.16 |

2014.08.19 |

- |

특허청

|

|

35 |

특허권 |

안전한

콘텐츠

전송을

위해

적합한

DRM

클라이언트

다운로드

할

수

있는

|

디지캡

|

2012.05.22 |

2013.11.29 |

- |

특허청

|

|

36 |

특허권 |

가입자

관리가

용이한

디지털

멀티미디어

방송

제공장치

및

디지털

멀티미디어

방송

수신장치

|

디지캡

|

2011.10.21 |

2013.07.16 |

- |

특허청

|

|

37 |

특허권 |

단방향

다운로드

카스

시스템에서

|

디지캡

|

2010.01.14 |

2012.02.22 |

- |

특허청

|

|

38 |

특허권 |

디지털

텔레비전

환경에서

콘텐츠

|

디지캡

|

2010.02.26 |

2011.12.29 |

- |

특허청

|

|

39 |

특허권 |

CAS

서비스를

제공하기

위한

CAS |

디지캡

|

2011.04.13 |

2011.11.15 |

- |

특허청

|

|

40 |

특허권 |

다운로드

기반의

수신제한

시스템에서카스

이미지의

복제여부

판단

방법

|

디지캡

|

2009.12.30 |

2011.09.16 |

- |

특허청

|

| 41 |

특허권 |

디알엠

환경에서

라이센스

감사

및

|

디지캡

|

2007.12.24 |

2010.05.03 |

- |

특허청

|

| 42 |

특허권 |

다운로드

가능한

콘텐츠

보안시스템

및

그

보안방법

|

디지캡

엘지씨엔에스

|

2007.12.04 |

2009.07.07 |

- |

특허청

|

| 43 |

특허권 |

다운로드

기반의

수신제한

시스템에서카스

클라이언트의

개인화

방법

|

디지캡

|

2008.08.26 |

2009.02.26 |

- |

특허청

|

| 44 | 특허권 |

다운로드

가능한

콘텐츠

보안시스템

및

그

보안방법

|

디지캡

엘지씨엔에스

|

2007.12.04 |

2009.01.21 |

- |

특허청

|

| 45 | 특허권 |

다운로드

콘텐츠보호

솔루션

이미지

생성방법

|

디지캡

엘지씨엔에스

|

2008.02.22 |

2009.01.05 |

- |

특허청

|

| 46 | 특허권 |

다운로드

콘텐츠보호

시스템

및

그

|

디지캡

엘지씨엔에스

|

2008.02.22 |

2009.01.05 |

- |

특허청

|

| 47 | 특허권 |

방송

컨텐츠

보호

시스템

및

그

방법

|

디지캡

|

2005.05.12 |

2007.05.03 |

- |

특허청

|

| 48 | 특허권 |

휴대용

디지털

방송

수신

장치

및

제한수신

방법

|

디지캡

|

2005.04.27 |

2007.01.16 |

- |

특허청

|

2) 특허 출원

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용 |

주무관청 |

|---|---|---|---|---|---|---|---|

|

1 |

특허권 |

저작물

및

저작권

등록

시스템

및

방법

|

디지캡

|

2023.10.11 |

- |

- |

특허청

|

|

2 |

특허권 |

DID

를

이용한

NFT

저작물

권한

|

디지캡

|

2022.12.12 |

- |

- |

특허청

|

|

3 |

특허권 |

속성

기반

암호화를

이용한

속성

정보의

선택적

공개

및

영지식

증명

방법

|

디지캡

|

2022.11.22 |

- |

- |

특허청

|

|

4 |

특허권 |

콘텐츠

다자간

거래

시스템

및

방법

|

디지캡

|

2022.10.28 |

- |

- |

특허청

|

|

5 |

특허권 |

분산

아이디

기반

포렌식

워터마크

저작권

보호

시스템

및

방법

|

디지캡

|

2021.11.26 |

- |

- |

특허청

|

|

6 |

특허권 |

프록시

서버를

이용하여

노드간

트랜잭션을

전달하는

블록체인

시스템

|

디지캡

|

2021.11.23 |

- |

- |

특허청

|

|

7 |

특허권 |

CONTENT DISTRIBUTION |

디지캡

|

2020.12.29 |

- |

- |

특허청

|

| 8 |

특허권 |

HOME CONTENT SERVICE |

디지캡

|

2020.02.22 |

- |

- |

특허청

|

| 9 |

특허권 |

SYSTEM AND METHOD TO |

디지캡

|

2019.12.27 |

- |

- |

특허청

|

| 10 |

특허권 |

텔레매틱스

보안

스토리지

시스템

|

디지캡

|

2019.10.22 |

- |

- |

특허청

|

| 11 |

특허권 |

방송

서비스

동시

제공

장치

및

방법

|

디지캡

|

2019.10.15 |

- |

- |

특허청

|

| 12 |

특허권 |

SYSTEM FOR EVENT BASED |

디지캡

|

2019.08.12 |

- |

- |

특허청

|

| 13 | 특허권 |

지상파

UHDTV

표준

기반

고정

및

이동

동시

방송

서비스를

위한

중복성

해결

방법

및

그

장치

|

디지캡

|

2018.12.21 |

- |

- |

특허청

|

다. 종속회사 현황

(1) 다산일렉트론(주) 연구개발 현황

(가) 운영 현황

다산일렉트론(주)의 기술연구소는 유.무선 헤드셋의 연구.개발을 위하여 설립되었으며, 2010년 4월 한국산업기술진흥협회로부터 기업부설연구소로 인정을 받았습니다. 동 기술연구소는 H/W팀, S/W팀으로 구성되어 있으며, 헤드셋 분야의 폭넓은 지식과 실무경험을 바탕으로 전문화된 개발능력을 갖춘 연구인력을 보유하고 있습니다. 현재 자체 신제품 개발, 타사와 협력에 의한 제품개발 등을 중심으로 연구개발 활동을 진행하고 있으며, 향후 고객 및 국가 산하단체 등과 협력하여 시장을 선도할 수 있는 연구.개발 활동을 추진할 계획에 있습니다.

(나) 다산일렉트론(주) 연구개발비용

| (기준일: 2024.03.31) | (단위: 천원) |

|

과목 |

제30기 1분기 |

제29기 |

제28기 |

비고 |

|

연구개발비용 계 |

166,966 | 647,685 | 197,688 |

- |

|

연구개발비 / 매출액 비율 (연구개발비용계÷당기매출액×100) |

6.71% | 6.92% | 1.66% |

- |

주1) 회사는 2018년 1월 1일부터 국제회계기준을 채택하여 제정한 한국채택국제회계기준(K-IFRS)을 적용하여 재무제표를 작성하였으며, 기업회계기준서 제1101호 "한국채택국제회계기준의 최초채택"의 적용을 받습니다.

(다) 지적재산권 현황

| (특허등록) |

|

NO |

구분 |

명칭 |

출원일 |

등록일 |

| 1 | 상표권 | FREEMATE | 2000-10-18 | 2002-03-08 |

| 2 | 특허권 | 전화기용 송수화기의 리프터 홀더 | 2004-02-11 | 2004-05-31 |

| 3 | 특허권 | 헤드셋을 이용한 통화장치의 헤드셋 통화표시장치 | 2004-08-04 | 2006-10-10 |

| 4 | 특허권 | 무선 헤드셋 시스템 | 2012-05-30 | 2013-05-22 |

| 5 | 특허권 | 비지라이트 제어 시스템 | 2020-08-31 | 2022-07-04 |

7. 기타 참고사항

[용어설명]

|

용 어 |

정 의 |

|---|---|

|

DRM |

Digital Rights Management 디지털저작권관리기술 |

|

CAS |

Conditional Access System 제한수신시스템 |

|

N-스크린 |

N-Screen 하나의 콘텐츠를 스마트폰, 태블릿PC, 컴퓨터 등 다양한 단말기에서 공유할 수 있게 하는 서비스 |

|

VOD |

Video on Demand 영상, 음성을 전송 및 제공해주는 주문형 비디오 시스템 |

|

디지털케이블방송 |

양방향 서비스가 가능한 디지털 방식의 종합 유선 방송 |

|

IPTV방송 |

Internet Protocol Television 인터넷 네트워크를 기반으로 제공되는 방송서비스 |

|

모바일 IPTV |

Mobile IPTV 모바일 단말기를 통해 제공되는 IPTV 서비스 |

|

MSO |

Multiple System Operator 복수의 케이블 텔레비전 시스템(종합유선방송 사업자)을 운영하는 회사 |

|

SO |

System Operator 지역 종합유선방송 사업자 |

|

LTE |

Long Term Evolution 4세대 이동통신(4G)으로 최대 173Mbps의 데이터 전송 속도를 제공 |

|

빅데이터 |

Big Data 다양한 종류의 대규모 데이터로부터 가치 추출 및 결과 분석하는 기술 |

|

클라우드 서비스 |

Cloud Server 사용자의 콘텐츠를 서버에 저장해 두고 다양한 기기에서 사용 할 수 있도록 하는 서비스 |

|

UHDTV |

Ultra High Definition Television Full HD보다 4배에서 16배까지 선명하고 큰 화면에서 더욱 섬세하고 극사실적이고 자연스러운 영상, 음향 표현이 가능하도록 하는 차세대 방송 기술 8K UHD방식은 7680x4320 화소, 4K UHD방식은 3840x2160 화소의 디스플레이 해상도 지원 |

|

ATSC3.0 |

Advanced Television System Committee 미국의 TV방송사와 가전사 등이 미국의 첨단 TV 표준 제정을 위해 구성한 위원회의 명칭이자 미국 디지털TV의 표준방식 방식 통칭 2016년 국내 지상파 UHD 방송표준방식으로 채택됨 |

|

HD DMB |

High Definition Digital Multimedia Broadcasting 기존 DMB보다 12배 선명한 화질을 지원하는 지상파 DMB 서비스 |

|

OTT |

Over the Top 전파나 케이블이 아닌 범용 인터넷을 통해 볼 수 있는 TV 서비스 국내 주요 OTT는 유료방송사의 Mobile IPTV 서비스, 푹, 네이버TV, 카카오TV, 아프리카TV, 유튜브 등으로 분류 |

|

유료방송 |

방송법 제2조 20호에 따르면 시청자와의 계약에 의하여 수개의 채널단위?채널 별 또는 방송프로그램 별로 대가를 받고 제공하는 방송을 의미함(종합유선, IPTV, 위성) |

|

PP |

Program Provider, 방송채널사용사업자 또는 프로그램공급자 케이블TV나 위성방송에 고유 채널을 가지고, 프로그램을 제작ㆍ편성하여 종합유선방송국(SO: system operator)이나 위성방송사업자에게 제공 |

|

HTML5 |

HyperText Markup Language 5 웹 문서를 제작하는 데 쓰이는 기본 프로그래밍 언어 HTML의 최신규격 |

|

UI/UX |

UI(User Interface, 사용자 인터페이스) 사람과 컴퓨터 시스템·프로그램 간의 상호작용(의사소통 방법) UX(User Experience, 사용자 경험) 사용자가 어떤 시스템, 제품, 서비스를 직·간접적으로 이용하면서 느끼고 생각하게 되는 지각과 반응, 행동 등 총체적 경험 |

가. 사업 개황

한국행정연구원은 콘텐츠란 문자, 소리, 화상, 영상 등의 형태로 이루어진 정보의 내용물을 지칭하며 출판, 음악, 영화 등의 영상, 사진 등의 화상, 게임, DB 등 광범위한 분야를 포함한다고 정의하였습니다. 디지털콘텐츠는 이러한 콘텐츠를 제작·전송·저장·활용 등의 효용성을 높이기 위해 디지털화 한 것을 의미하며, 디지털콘텐츠산업은 디지털콘텐츠를 기획·제작·유통·소비하는 모든 산업을 포함합니다. 콘텐츠,디지털콘텐츠, 디지털콘텐츠 산업의 관계를 도식화하면 다음과 같습니다.

![이미지: [콘텐츠/디지털콘텐츠/디지털콘텐츠산업 관계]](%EB%94%94%EC%A7%80%ED%84%B8%EC%BD%98%ED%85%90%EC%B8%A0%EC%82%B0%EC%97%85%20%EA%B4%80%EA%B3%84.jpg) |

|

[콘텐츠/디지털콘텐츠/디지털콘텐츠산업 관계] |

디지털콘텐츠산업은 네트워크, 단말기, 소프트웨어 및 콘텐츠가 하나의 가치사슬 안에서 유기체적 상호작용을 통해 소비되고 있습니다. 디지털콘텐츠산업의 가치사슬을 생산-유통-소비의 3단계로 보면 생산은 저작권자를 포함한 콘텐츠 제작자가, 유통은 네트워크 사업자와 콘텐츠 유통사업자가, 소비는 소비자가 사용하는 단말기 사업자가 주요한 가치를 창출하며 각자 서로의 발전이 전체의 발전을 견인하고 있습니다.

![이미지: [디지털콘텐츠산업의 가치사슬 구조]](%EB%94%94%EC%A7%80%ED%84%B8%EC%BD%98%ED%85%90%EC%B8%A0%EC%82%B0%EC%97%85%EC%9D%98%20%EA%B0%80%EC%B9%98%EC%82%AC%EC%8A%AC%20%EA%B5%AC%EC%A1%B0.jpg) |

|

[디지털콘텐츠산업의 가치사슬 구조] |

당사가 공급하는 솔루션과 서비스는 디지털콘텐츠 생태계 중 ‘콘텐츠 유통, 서비스 단계’부터 실제 소비자인 사용자들이 콘텐츠를 이용하는 ‘콘텐츠 소비 단계’에 걸쳐 적용됩니다.

![이미지: [디지털콘텐츠 생태계]](%EB%94%94%EC%A7%80%ED%84%B8%EC%BD%98%ED%85%90%EC%B8%A0%20%EC%83%9D%ED%83%9C%EA%B3%84.jpg) |

|

[디지털콘텐츠 생태계] |

주1) 한국콘텐츠진흥원, '문화기술에서 창조기술로 R&D 확대하기' 인용하여 회사 자체 재구성

당사의 주요 고객은 IPTV/디지털케이블TV의 유료방송 사업자와 지상파 방송사업자, 지상파 DMB방송사업자, 이동통신사업자, 유통플랫폼 사업자 등 각 분야 산업을 주도하고 있는 디지털콘텐츠 사업자로 안정적인 고객군을 확보하고 있습니다.

당사의 주요고객군이 있는 방송산업 중 당사는 ‘지상파방송사업자’, ‘유료방송 플랫폼’, ‘온라인 유통 플랫폼(OTT)’에 솔루션을 공급하고 있으며, ‘시청자’가 사용하는 단말기에 당사 솔루션이 적용되어 있습니다.

![이미지: [방송시장 유통구조]](%EB%B0%A9%EC%86%A1%EC%8B%9C%EC%9E%A5%20%EC%9C%A0%ED%86%B5%EA%B5%AC%EC%A1%B0.jpg) |

|

[방송시장 유통구조] |

나. 주요 사업 현황

(1) 제품 개요

(가) 보호솔루션

1) CAS 솔루션

디지털방송콘텐츠는 아날로그방송과 달리 완벽한 복제가 가능하고 편집 및 배포가 용이하여 불법 복제로 인한 피해에 노출되어 있습니다. CAS 솔루션(Conditional Access System, 제한수신시스템)은 유료방송서비스에 가입하여 요금을 낸 가입자에게만 방송프로그램 시청이 가능하도록 수신을 제한하는 시스템입니다.

![이미지: [CAS 솔루션 개념도]](cas%20%EC%86%94%EB%A3%A8%EC%85%98%20%EA%B0%9C%EB%85%90%EB%8F%84.jpg) |

|

[CAS 솔루션 개념도] |

주1) 회사 자체 자료입니다.

2) DRM 솔루션

DRM 솔루션(Digital Rights Management, 디지털저작권관리기술)은 디지털콘텐츠의 유통 전 과정에 걸쳐 디지털콘텐츠를 안전하게 관리/보호하고, 부여된 권한정보에 따라 디지털콘텐츠의 이용을 제어 및 통제하는 기술입니다. 콘텐츠 DRM은 비용을 지불한 이용자들에게만 디지털콘텐츠의 사용권한을 부여하여 콘텐츠를 재생할 수 있게 해주는 솔루션입니다.

![이미지: [DRM 솔루션 개념도]](drm%20%EC%86%94%EB%A3%A8%EC%85%98%20%EA%B0%9C%EB%85%90%EB%8F%84.jpg) |

|

[DRM 솔루션 개념도] |

주1) 회사 자체자료입니다.

(나) 방송서비스 솔루션

유료방송사업자의 방송시스템은 크게 방송콘텐츠의 수신, 가공송출, 보안, 관리, 부가서비스를 처리하는 헤드엔드시스템과 방송콘텐츠와 다양한 데이터를 전달하는 네트워크, 그리고 방송콘텐츠를 수신하고 보여주는 단말 시스템으로 구성됩니다.

당사는 헤드엔드시스템 중 방송콘텐츠의 수신 및 가공송출을 제외한 콘텐츠/시스템/셋톱박스 등의 관리를 위한 관리시스템, 사용자의 양방향/ 개인화 서비스를 위한 부가서비스 시스템, 그리고 단말시스템의 안드로이드/HTML5 등 개방형 플랫폼 기반의 셋톱박스 사용자환경(UI/UX)에 해당합니다.

![이미지: [유료방송사 방송시스템]](%EC%9C%A0%EB%A3%8C%EB%B0%A9%EC%86%A1%EC%82%AC%20%EB%B0%A9%EC%86%A1%EC%8B%9C%EC%8A%A4%ED%85%9C.jpg) |

|

[유료방송사 방송시스템] |

(다) N-스크린 솔루션

N-스크린 서비스는 인터넷에 연결된 여러 플랫폼과 단말기에서 음악, 동영상, 전자책 등의 콘텐츠를 끊김 없이 이용할 수 있도록 지원하는 서비스입니다. 국내 유료방송사업자들은 온라인 동영상 서비스 시장의 성장에 대응하고 브랜드 이미지 재형성을 통한 젊은 세대 공략을 위해 OTT 및 VOD 서비스를 확충하고 있습니다.

1) 모바일 IPTV 솔루션

모바일 IPTV는 무선 인터넷 망을 이용하여 이동형 단말기에서 IPTV 방송을 시청할 수 있는 서비스이며, DMB에서는 한계를 보였던 VOD 및 양방향 서비스가 가능한 서비스 입니다. 모바일 IPTV 솔루션은 사용자가 고속의 이동환경에서 언제, 어디서나 고품질의 방송과 VOD, 데이터 서비스를 이용할 수 있도록 지원하는 솔루션 입니다.

![이미지: [모바일 IPTV 솔루션 개념도]](%EB%AA%A8%EB%B0%94%EC%9D%BC%20iptv%20%EC%86%94%EB%A3%A8%EC%85%98%20%EA%B0%9C%EB%85%90%EB%8F%84.jpg) |

|

[모바일 IPTV 솔루션 개념도] |

주1) 회사 자체자료입니다.

2) VOD 솔루션

주문형비디오(VOD, Video on Demand)는 실시간 방송처럼 프로그램을 일방적으로 수신하는 것이 아니라, 가입자의 요구에 따라 원하는 시간에 원하는 콘텐츠를 이용할 수 있는 양방향 서비스 입니다.

![이미지: [VOD 솔루션 개념도]](vod%20%EC%86%94%EB%A3%A8%EC%85%98%20%EA%B0%9C%EB%85%90%EB%8F%84.jpg) |

|

[VOD 솔루션 개념도] |

주1) 회사 자체자료입니다.

(라) UHD 방송 솔루션

UHD 방송솔루션은 국내 지상파 UHD 방송서비스를 위한 차세대 방송 표준인 ATSC 3.0 기반의 헤드엔드 방송솔루션 입니다.

당사의 UHD 방송솔루션은 국내 ATSC 3.0 기반 UHD 송수신 정합표준을 준수한 지상파 UHD 방송송출시스템으로 국내 지상파 방송사에 Signaling Server, ESG Server(Electronic Service Guide Server), CC Encoder(Closed Caption Encoder), Management Server, Multiplexer 등의 장비를 공급하고 있습니다.

Signaling Server는 UHDTV 수신기가 우선적으로 수신 해야 하는 시그널링 정보를 관리하는 서버이며, ESG Server는 서비스와 프로그램에 대한 데이터를 제공하는 서버입니다. CC Encoder는 청각장애인을 위한 자막시스템, Management Server는 방송국의 서비스 편성 및 운영 정보에 따라 통합 제어 및 모니터링 하는 시스템, Multiplexer는 다양한 방송 데이터와 시그널링 정보를 통합하여 최종 방송 스트림을 생성하고 송출하는 서버입니다.

![이미지: [UHD 방송서비스 솔루션 개념도]](uhd%20%EB%B0%A9%EC%86%A1%EC%84%9C%EB%B9%84%EC%8A%A4%20%EC%86%94%EB%A3%A8%EC%85%98%20%EA%B0%9C%EB%85%90%EB%8F%84.jpg) |

|

[UHD 방송서비스 솔루션 개념도] |

(2) 경기 변동과의 관계, 계절적 요인

당사가 영위하는 사업의 경우 특정한 경기 변동이나 계절적 변동요인이 존재하지 않으나, 당사의 주요 고객사인 방송 사업자의 연간 예산 편성 및 집행시기 또는 고객유치활동 집중 기간 등에 따라 영향을 받을 수 있습니다. 당사 주요 고객사들의 신규 프로젝트 진행과 예산 집행시기가 하반기에 집중되는 경향이 있어서 당사 매출도 하반기에 증가하는 형태를 보이고 있습니다.

(3) 제품의 라이프 사이클

기술적 진보에 후행 할 수 밖에 없는 콘텐츠 소비환경의 특성 상 인프라가 충분히 보급된 최근에서야 소비자들의 모바일 기반, 융복합, 양방향, 고화질 콘텐츠 등의 소비가 증가하고 있고, 변화되는 이용행태에 맞게 서비스공급자에서 다양한 시도를 하고 있어 국내의 경우 당사가 제공하는 솔루션의 라이프사이클은 성장기에 해당하는 것으로 판단됩니다.

다. 사업 구조

당사는 소프트웨어개발 전문업체로 인력 및 개발에 필요한 장비 외 특별한 원재료가 존재하지 않습니다. 당사 임직원의 연구개발을 통해 솔루션 대부분을 공급하고 있으며, 특이사항이 발생하는 경우 전체 공정 중 일부를 외주로 위탁 개발하는 경우가 있습니다.

라. 시장현황

(1) 시장의 특성

(가) 주요 목표 시장

당사의 목표시장은 디지털콘텐츠를 유통하는 디지털콘텐츠 서비스 시장입니다. 디지털콘텐츠를 제작 또는 유통하는 IPTV/케이블TV 유료방송사업자, 지상파 방송사업자, 지상파 DMB방송사업자, 이동통신사업자, 콘텐츠 유통플랫폼사업자를 주요 고객군으로 당사의 솔루션을 공급하고 있습니다.

해외도 국내와 같이 디지털 콘텐츠를 유통하는 방송 업계를 주요 고객군으로 솔루션을 공급할 계획입니다. 당사는 한국만이 상용화 경력이 있는 UHD 지상파 ATSC 3.0 관련 솔루션을 해외 지상파 방송사업자에게 공급하고자 지속적으로 노력하고 있으며, 현재 북미 대형 지상파 방송사 및 남미 대형 지상파 방송사와 시험방송 등을 진행하고 있습니다.

1) 업계 개황

가) 디지털콘텐츠산업의 개요

문화체육관광부의 ‘콘텐츠산업 특수분류’에서는 콘텐츠산업을 크게 출판, 만화, 음악, 게임, 영화, 애니메이션, 방송, 광고, 캐릭터, 지식정보, 콘텐츠솔루션, 공연 등 12개 산업으로 분류하고 있습니다.

![이미지: [콘텐츠산업 특수분류]](%EC%BD%98%ED%85%90%EC%B8%A0%EC%82%B0%EC%97%85%20%ED%8A%B9%EC%88%98%EB%B6%84%EB%A5%98.jpg) |

|

[콘텐츠산업 특수분류] |

주1) 문화셈터, 콘텐츠산업 특수분류 인용하여 회사 자체 재구성하였습니다.

당사의 주요 사업영역은 상기 콘텐츠산업 특수분류의 12개 대분류 중 콘텐츠솔루션산업에 해당 합니다. 콘텐츠솔루션산업은 디지털콘텐츠의 생성, 저장, 관리, 유통, 보호, 전달 서비스 등의 제반 기술들을 유기적으로 결합하여 디지털콘텐츠산업의 기반 기술을 제공하는 산업을 의미합니다. 콘텐츠솔루션산업은 아래와 같이 상세 분류되며, 당사는 아래 소분류 중 콘텐츠보호, 모바일 솔루션, 기타의 디지털방송을 위해 사용되는 모든 솔루션 항목에 해당합니다.

[콘텐츠솔루션산업 상세분류]

|

대분류 |

중분류 |

소분류 |

분류체계의 정의 |

|---|---|---|---|

|

콘텐츠 솔루션 산업 |

콘텐츠 솔루션업 |

저작툴 |

디지털콘텐츠를 제작 및 편집하기 위해 사용되는 저작도구(영상, 게임, LMS, e-learning 등) |

|

콘텐츠보호 |

유무선 네트워크 상에서 디지털콘텐츠의 무단 사용을 막고 유통 과정 중 발생되는 콘텐츠의 불법 사용을 추적하기 위한 솔루션(DRM 등) |

||

|

모바일솔루션 |

모바일 네트워크에서 제공되는 콘텐츠 서비스를 위한 모든 서비스 및 플랫폼 (MMS/SMS의 문자서비스, 모바일 멀티미디어 전송 관련 서비스 및 모바일플랫폼 등) |

||

|

과금/결제 |

웹이나 모바일 네트워크에서 콘텐츠 이용 요금을 부과하고 징수하기 위해 사용되는 모든 솔루션(신용카드결제, 휴대폰 소액결제 등) |

||

|

콘텐츠관리시스템 (CMS) |

온라인 상의 모든 콘텐츠를 대상으로 생산, 유통, 삭제, 업데이트 등을 자동으로 관리해 주는 솔루션 |

||

|

콘텐츠전송 네트워크 (CDN) |

네트워크에 여러 대의 캐시서버(임시저장장치)를 설치하고, CP(Content Provider, 콘텐츠 제공자)가 제공하는 영화, 음악, 게임 등의 콘텐츠를 이 캐시서버에 미리 옮겨 놓고 수요가 있을 때, 사용자들에게 전달함으로써 전송속도를 향상시키고 데이터 손실을 막아주는 솔루션 |

||

|

기타 |

콘텐츠 저장과 검색 도구 등 디지털콘텐츠 검색, 디지털방송을 위해 사용되는 모든 솔루션 및 웹에이젼스 등 용역 및 서비스 |

||

|

컴퓨터 그래픽스 |

컴퓨터그래픽스 |

영화, 광고, 게임 등 분야의 영상 제작 과정에서 컴퓨터그래픽스 기술을 사용하여 영상을 보정 및 창작하는 사업체 |

출처: 회사 자체자료

주1) 문화셈터, 콘텐츠산업 특수분류 인용하여 회사 자체 재구성하였습니다.

나) 디지털콘텐츠산업의 특성

① 고부가가치 산업

디지털콘텐츠는 초기 디지털화 비용에 비해 수정 및 복사 비용은 상대적으로 저렴하고, 하나의 소스로 다양한 단말기를 대상으로 다단계 유통이 가능하여 파생시장의 규모와 수익이 큰 고부가가치 산업입니다. 예를 들면, 영화콘텐츠를 제작 시 전통적인 영화관 상영뿐 아니라 DVD판매, IPTV/디지털케이블TV VOD, OTT VOD 서비스 등의 파생시장이 발생합니다.

② 저작권보호가 중요한 산업

아날로그 콘텐츠는 복사물을 만들 때 품질저하 등 일부 손상이 발생하고, 복사물을 만들기 위한 설비 투자비용과 시간이 소모되었습니다. 반면 디지털콘텐츠는 복사가 쉽고, 복사물이 원본과 동일한 품질을 보유하며, 인터넷을 통한 무분별한 배포가 가능하여 디지털콘텐츠산업에 위협적인 요인으로 작용합니다. 이러한 디지털콘텐츠의 특성으로 인해 정부와 디지털콘텐츠 유통사업자는 저작권보호를 위한 다양한 기술적 조치 및 저작권에 대한 인식 전환을 위해 노력하고 있습니다.

③ 4차 산업혁명에 따른 생활밀착형 산업

기존에 없던 새로운 사용자 경험을 만들어 새로운 사용자 환경(UI, User Interface)을 바탕으로 사용자 경험(UX, User Experience)을 극대화한 서비스와 최적의 개별화·맞춤화된 콘텐츠를 제공할 수 있게 됐습니다. 인공지능과 빅데이터를 활용하여 콘텐츠 소비자의 특성과 주요 소비 트렌드를 분석하여 좀 더 개별적이고 맞춤화된 콘텐츠를 제작할 수 있는 환경이 조성되고 있습니다. 기존 콘텐츠는 PC, 스마트폰, 극장, 텔레비전 등 정해진 기기를 통해 소비되었지만 앞으로는 차 안에 설치된 스크린이나 창문, 거울, 웨어러블 컴퓨터 등 일상생활에 좀 더 스며든 생활콘텐츠 형태가 될 것으로 예상됩니다.

(나) 수요 변동요인

당사의 사업 분야는 지속적인 수요가 있는 사업군으로 특정한 수요 변동요인이 존재하지 않으나, 네트워크·단말기·콘텐츠 소비행태 등에 영향 받는 디지털콘텐츠의 특성에 따라 디지털콘텐츠 변화에 맞춘 신기술 개발과 이에 대한 관련 수요가 늘어날 수 있습니다.

(다) 규제환경 등

국내의 경우 과학기술정보통신부의 기술 기준 고시에 따라 디지털유선방송사업자는 셋톱박스와 CAS 솔루션의 분리/교환 의무를 준수해야 합니다. 이를 위해 국내는 기존 케이블카드 방식의 CAS 솔루션(Smartcard CAS)이 아닌 소프트웨어 방식의 다운로드형 CAS 솔루션(Cardless CAS)을 도입해야 합니다.

[‘유선방송국설비 등에 관한 기술기준’, 2008.5, 제25조 디지털유선방송에서의 가입자 제한과 복사방지를 위한 제한수신 모듈은 가입자 단말장치에서 분리 또는 교환이 가능하여야 한다.(현 제19조 제1항)]

기존 케이블카드 방식의 CAS 솔루션은 원가 상승 및 카드 접속불량과 카드 발열 등으로 인한 고장으로 불필요한 비용이 증가하는 문제가 발생하였습니다. 이와 같은 문제를 해결하기 위해 정부는 CAS 솔루션을 셋톱박스에 다운로드 및 설치하여 운영하는 소프트웨어 방식의 다운로드형 CAS(Cardless CAS) 기술을 표준화하였습니다. (국내 디지털 케이블방송은 XCAS(eXchangeable CAS), IPTV방송은 iCAS (interchangeable CAS)로 명칭) 당사는 표준규격을 준수한 다운로드형 CAS 솔루션을 보유하고, 당사 CAS 솔루션과 함께 공급하고 있습니다.

마. 경쟁 현황

(1) 경쟁 상황

당사의 주요 사업군은 기술의 안정성과 신뢰도가 굉장히 높게 요구되는 산업이어서 신규업체의 진입장벽이 상당히 높습니다. 따라서 당사가 속한 사업군은 해당 산업에서 오랜 기간 신뢰를 쌓아온 업체들간의 경쟁 형태입니다. 당사는 그 동안 주요 고객들과의 신뢰를 바탕으로 해당 산업에서 사업범위를 확장시키고 있습니다.

(2) 경쟁업체 현황

당사가 속해 있는 산업군은 IT업체의 특성 상 외부감사를 받거나 공시업무를 진행하지 않는 중소업체들이 대다수로 객관적인 시장규모와 각 공급 업체들의 매출규모 및 각 사업에 대한 시장점유율 산출이 불가하여 기재하지 않습니다.

바. 해외진출의 동기 및 기대효과

ATSC 3.0은 미국 지상파방송 표준으로 2017년 세계 최초로 국내 지상파 방송사에서 상용화를 시작했고 당사 제품이 적용되어 있습니다. 국내는 수도권, 5대 광역시, 평창 지역에서 ATSC 3.0 기반의 지상파 UHD 방송이 진행되고 있는 반면, 미국은 현재 준비단계로 2017년 10월 표준화 작업이 마무리 되었고 2018년 ~ 19년 시험방송을 거쳐 2020년 5월 상용화를 시작하였습니다.

미국 방송국은 크게 Full Power Station, Class A Station, Low Power Station으로 구분됩니다. FCC(Federal Communications Commission, 미국연방통신위원회)의 자료에 따르면, 2024년 3월 말 기준으로 미국의 지상파TV는 총 3,973개의 스테이션이 있는 것으로 나타났습니다.

[Broadcast Station Totals as of March 31, 2024]

|

구 분 |

내용 |

Station |

|---|---|---|

|

FULL POWER STATION |

UHF COMMERCIAL TV |

1,015 |

|

VHF COMMERCIAL TV |

367 |

|

|

UHF EDUCATIONAL TV |

267 |

|

|

VHF EDUCATIONAL TV |

116 |

|

|

소 계 |

1,765 |

|

|

CLASS A STATION |

CLASS A UHF STATIONS |

349 |

|

CLASS A VHF STATIONS |

30 |

|

|

소 계 |

379 |

|

|

LOW POWER STATION |

UHF LOW POWER TV |

1,516 |

|

VHF LOW POWER TV |

313 |

|

|

소 계 |

1,829 |

|

|

미국 지상파TV STATION 합계 |

3,973 |

|

출처: 회사 자체자료

주1) Federal Communications Commission. “Broadcast Station Totals as of March 31, 2024.” FCC, 4 April. 2024, https://www.fcc.gov/document/broadcast-station-totals-March-31-2024.자료인용하여 회사재구성

WideOrbit Report의 2017년 설문자료에 따르면, 미국 지상파방송국의 56%가 ATSC 3.0으로의 전환에 긍정적인 것으로 나타났습니다. 이 결과를 토대로 미국 지상파TV 전체 스테이션 중 2천개 이상의 스테이션이 ATSC 3.0으로 전환할 가능성이 높은 것으로 예상됩니다.

PearlTV 는 미국 방송사업자 단체로 미국의 대형 방송 회사 9개(Cox Media Group, the E.W. Scripps Company, Graham Media Group, Hearst Television Inc., Meredith Local Media Group, Nexstar Media Group, Gray Television, TEGNA Inc, Sinclair Broadcast Group)로 구성되어 있습니다. Pearl TV 멤버들이 보유한 총 스테이션 수는 750개이고, 미국 전체 TV 시청 인구의 85%에게 방송을 송출하고 있습니다.

PearlTV 에 2020년 초 가입한 멤버인 SBG (Sinclair Broadcast Group)는 미국에서 가장 규모가 큰 TV 방송사로 현재 보유하고 있는 Station은 193개이며, ATSC 3.0으로 전환을 위해 PearlTV 가입 전인 약 3년전부터 미국 매릴랜드주의 방송국에 당사 제품을 설치하여 시험 방송을 진행해 왔으며, 2020년부터 미국 최초로 상용 방송 송출에 당사 제품을 사용하였습니다. 2020년 5월 26일 미국 라스베가스 지역 ATSC 3.0 방송 상용 송출을 시작으로, 피츠버그, 내슈빌, 솔트레이크시티로 이어진 상용 송출 모두 당사 제품을 채택하였으며, 앞으로 SBG가 상용 송출할 예정인 지역에 당사 제품의 점유율을 높이고자 적극적으로 기술지원 제공 및 밀착영업을 진행하고 있습니다.

PearlTV는 SBG의 가입 이전부터 미국 애리조나주에서 ATSC 3.0 시험방송을 진행하고 있으며, 당사의 제품을 시험 제품군에 선택하여 시험을 진행하고 있습니다.

PearlTV의 각 멤버는 자율적으로 장비 도입 공급자를 선택할 수 있으며, 따라서 향후 최대한 많은 PearlTV 멤버 방송사들이 ATSC 3.0 전환 시 당사 제품을 채택하도록 영업하고 있습니다.

한국의 초고속 인터넷망 보급률에 비해 상대적으로 고속 인터넷망 보급률이 낮은 미국은 ATSC 3.0을 이용하여 보다 더 저렴하게 데이터를 송출할 수 있는 Broadcast Internet 보급에 상당한 관심을 보이고 있으며, FCC(미국연방통신위원회)에서 올해 Broadcast Internet과 관련한 규칙과 규정을 정리하여 방송사들이 적극적으로 Broadcast Internet 사업에 참가하기를 독려하고 있습니다. 이에 방송 송출 시 비실시간 데이터를 지상파 방송망에 실어 보낼 수 있는 기술인 데이터 캐스팅에 강점을 가진 자사 제품을 관심있는 방송사들에 적극적으로 소개하고 있습니다.

(1) 해외진출의 연혁 및 그 내용

당사는 현재 해외 법인 및 지사를 보유하고 있지 않습니다. 미국에서 열리는 NAB

(National Association of Broadcasters) 전시회 등에 참가하여 홍보하였으며, 전시회 중 Private Test와 현지 Field Test를 통해 제품의 성능을 인정받아 2020년부터 본격적으로 솔루션을 수출하고 있습니다.

(2) 진출형태 및 합작파트너

당사는 현재 시범 서비스와 상용화 단계에 있는 ATSC 3.0 시장을 공략하기 위하여, 당사가 직접 현지 방송국에 제품을 공급하고 기술지원을 제공하고 있으며, 현지 영업 및 마케팅을 대신할 수 있는 파트너 업체 3곳 (Heartland Video Systems, Inc, Broadcast Electronics, Inc, Hitachi Kokusai Electrics Comark, LLC) 을 선정하여 당사 제품을 공급하고 있습니다.

(3) 향후 해외진출 계획

당사는 상용 단계에 접어들기 시작한 북미 시장에서 저변확대를 우선 목표로 최대한 많은 방속국에 당사 솔루션을 공급하고 저변확대 된 디지캡의 플랫폼에서 방송사들이 필요로 하는 각종 부가서비스를 구현해주는 사업을 영위 하고자 합니다. 또한 당사의 ATSC 3.0을 차세대 방송 표준으로 선정하거나 검토 중인 해외 시장(인도, 브라질, 캐나다 등)을 공략하기 위하여, 현지 표준 단체와 긴밀한 협조를 하고 있습니다.

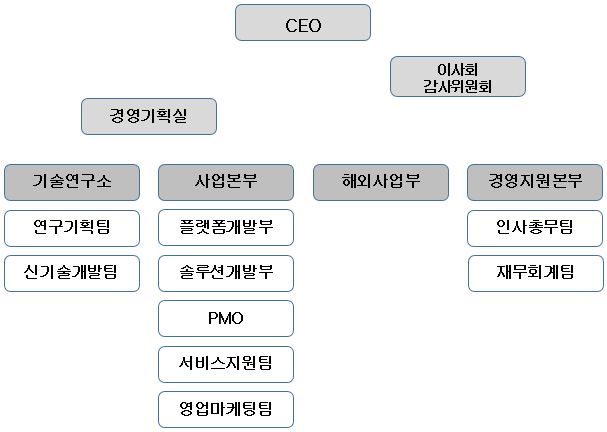

사. 회사의 조직도

|

|

조직도 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위: 천원) |

| 과 목 | 제25기 1분기 | 제24기 | 제23기 |

|---|---|---|---|

| (2024년 03월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 40,555,747 | 24,118,251 | 23,121,860 |

| - 현금및현금성자산 | 10,475,942 | 8,369,699 | 6,052,201 |

| - 단기금융상품 | 5,000,000 | 4,000,000 | 5,000,000 |

| - 매출채권 | 4,048,643 | 4,233,736 | 5,279,948 |

| - 계약자산 | 640,021 | 532,741 | 89,120 |

| - 당기손익-공정가치측정금융자산 | 1,058,270 | 1,042,346 | - |

| - 기타채권 | 16,044,001 | 2,855,357 | 2,701,848 |

| - 재고자산 | 2,505,065 | 2,611,105 | 3,560,510 |

| - 기타유동자산 | 735,863 | 443,250 | 419,574 |

| - 당기법인세자산 | 47,942 | 30,017 | 18,659 |

| [비유동자산] | 26,286,079 | 26,169,426 | 30,537,215 |

| - 장기매출채권 | 8,345 | 8,345 | 8,314 |

| - 당기손익-공정가치측정금융자산 | 106,225 | 6,100 | 1,026,314 |

| - 비유동기타채권 | 245,771 | 243,057 | 239,528 |

| - 관계기업투자자산 | 334,547 | 640,907 | 889,849 |

| - 순확정급여자산 | 398,884 | - | 352,785 |

| - 기타비유동자산 | 32,327 | 6,000 | 6,000 |

| - 유형자산 | 24,073,768 | 24,080,495 | 21,929,195 |

| - 사용권자산 | 444,507 | 508,755 | 435,807 |

| - 무형자산 | 641,705 | 675,767 | 5,649,423 |

| 자산총계 | 66,841,826 | 50,287,677 | 53,659,075 |

| [유동부채] | 6,486,961 | 4,642,959 | 5,035,007 |

| [비유동부채] | 2,613,479 | 2,863,907 | 3,000,742 |

| 부채총계 | 9,100,440 | 7,506,866 | 8,035,749 |

| [자본금] | 6,506,577 | 4,790,427 | 4,781,714 |

| [자본잉여금] | 32,291,272 | 19,908,596 | 19,864,804 |

| [기타자본] | (1,502,144) | (1,455,452) | (1,387,009) |

| [기타포괄손익누계액] | 10,209,766 | 10,209,766 | 8,167,490 |

| [이익잉여금] | 9,794,699 | 8,886,258 | 12,907,485 |

| [비지배지분] | 441,216 | 441,216 | 1,288,842 |

| 자본총계 | 57,741,386 | 42,780,811 | 45,623,326 |

| 부채와자본총계 | 66,841,826 | 50,287,677 | 53,659,075 |

| (2024.01.01~ 2024.03.31) |

(2023.01.01~ 2023.12.31) |

(2022.01.01~ 2022.12.31) |

|

| 매출액 | 8,377,234 | 24,626,728 | 25,792,994 |

| 영업이익(손실) | 1,060,943 | (664,818) | 681,584 |

| 당기순이익(손실) | 922,200 | (3,334,528) | 792,332 |

| 당기순이익(손실)의 귀속 | - | - | - |

| 지배기업 소유주지분 | 922,200 | (3,292,103) | 957,383 |

| 비지배지분 | - | (42,425) | (165,051) |

| 주당순이익(손실) | 98 | (356) | 104 |

주1) 한국채택국제회계기준에 따라 작성되었습니다.

주2) ()는 부(-)의 숫자이며, 주당순이익(손실)은 원 단위입니다.

나. 요약재무정보

| (단위: 천원) |

| 과 목 | 제25기 1분기 | 제24기 | 제23기 |

|---|---|---|---|

| (2024년 03월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 26,183,045 | 11,858,052 | 11,561,226 |

| - 현금및현금성자산 | 4,261,808 | 3,892,931 | 2,948,763 |

| - 단기금융상품 | 3,000,000 | 3,000,000 | 5,000,000 |

| - 매출채권 | 2,118,655 | 1,779,577 | 2,011,890 |

| - 계약자산 | 640,021 | 532,741 | 89,120 |

| - 당기손익-공정가치측정금융자산 | 1,058,270 | 1,042,346 | - |

| - 기타채권 | 14,414,656 | 1,216,131 | 1,165,989 |

| - 기타유동자산 | 655,735 | 364,309 | 326,805 |

| - 당기법인세자산 | 33,900 | 30,017 | 18,659 |

| [비유동자산] | 37,960,951 | 37,380,040 | 36,931,631 |

| - 장기매출채권 | 8,345 | 8,345 | 8,314 |

| - 당기손익-공정가치측정금융자산 | 6,100 | 6,100 | 6,100 |

| - 비유동기타채권 | 30,865 | 30,692 | 1,451 |

| - 기타비유동자산 | 32,327 | 6,000 | 6,000 |

| - 종속기업투자자산 | 12,817,129 | 12,817,129 | 13,399,676 |

| - 유형자산 | 23,604,980 | 23,650,836 | 21,507,765 |

| - 사용권자산 | 166,581 | 198,191 | 223,277 |

| - 무형자산 | 592,579 | 618,853 | 1,028,773 |

| - 순확정급여자산 | 702,045 | 43,894 | 750,275 |

| 자산총계 | 64,143,996 | 49,238,092 | 48,492,857 |

| [유동부채] | 5,464,248 | 3,980,850 | 3,925,997 |

| [비유동부채] | 2,891,846 | 2,978,353 | 2,844,780 |

| 부채총계 | 8,356,094 | 6,959,203 | 6,770,777 |

| [자본금] | 6,506,577 | 4,790,427 | 4,781,714 |

| [자본잉여금] | 32,372,870 | 19,990,193 | 19,864,804 |

| [기타자본] | (1,502,144) | (1,455,452) | (1,387,009) |

| [기타포괄손익누계액] | 10,209,766 | 10,209,766 | 8,167,490 |

| [이익잉여금] | 8,200,833 | 8,743,955 | 10,295,081 |

| 자본총계 | 55,787,902 | 42,278,889 | 41,722,080 |

| 부채와자본총계 | 64,143,996 | 49,238,092 | 48,492,857 |

| 종속기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| (2024.01.01~ 2024.03.31) |

(2023.01.01~ 2023.12.31) |

(2022.01.01~ 2022.12.31) |

|

| 매출액 | 4,065,272 | 14,936,407 | 13,146,240 |

| 영업이익(손실) | (720,491) | 726,308 | (35,831) |

| 당기순이익(손실) | (529,363) | (820,312) | (39,858) |

| 주당순이익(손실) | (56) | (89) | (4) |

주1) 한국채택국제회계기준에 따라 작성되었습니다.

주2) ()는 부(-)의 숫자이며, 주당순이익(손실)은 원 단위입니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 25 기 1분기말 2024.03.31 현재 |

|

제 24 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 25 기 1분기말 |

제 24 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

40,555,747,225 |

24,118,251,245 |

|

현금및현금성자산 |

10,475,941,659 |

8,369,698,912 |

|

단기금융상품 |

5,000,000,000 |

4,000,000,000 |

|

매출채권 |

4,048,642,688 |

4,233,736,327 |

|

계약자산 |

640,020,763 |

532,740,909 |

|

기타채권 |

16,044,001,279 |

2,855,357,485 |

|

유동 당기손익-공정가치 측정 금융자산 |

1,058,269,899 |

1,042,346,272 |

|

재고자산 |

2,505,065,665 |

2,611,104,814 |

|

기타유동자산 |

735,863,192 |

443,249,586 |

|

당기법인세자산 |

47,942,080 |

30,016,940 |

|

비유동자산 |

26,286,079,145 |

26,169,425,265 |

|

장기매출채권 |

8,345,210 |