|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 41 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한전KPS주식회사 |

| 대 표 이 사 : | 김 홍 연 |

| 본 점 소 재 지 : | 전라남도 나주시 문화로 211 |

| (전 화) 061-345-0114 | |

| (홈페이지) https://www.kps.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영관리본부장 (성 명) 조 영 래 |

| (전 화) 061-345-2277 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | - | 3 | - |

| 합계 | 3 | - | - | 3 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적· 상업적 명칭

1) 국문명칭: 한전케이피에스주식회사(한전KPS주식회사)

2) 영문명칭: KEPCO Plant Service & Engineering Co.,Ltd. (약칭: KEPCO KPS)

다. 설립일자

○ 설립일자 : 1984. 4. 1. (한전전액출자로「한국전력보수주식회사」 설립)

라. 본사의 주소, 전화번호 및 홈페이지

1) 주소 : 전라남도 나주시 문화로 211(빛가람동 377)

(국가균형발전 특별법 제18조에 따른 공공기관 지방이전 : '14.12.05)

2) 대표전화 : 061)345-0114

3) 홈페이지 : www.kps.co.kr

마. 회사사업 영위의 근거가 되는 법률 : 상법

○ 상법 제317조(설립의 등기) : 상법상 주식회사

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 주요사업의 내용

지배회사인 한전KPS(주)가 영위하는 사업으로는 전력설비정비(화력, 원자력/양수, 송변전, 대외, 해외) 및 이와 관련되는 기술개발 등이 있습니다. 2011년부터 당사가 도입한 K-IFRS에 따라 연결대상 종속회사인 KEPCO KPS PHILIPPINES CORP와 KEPCO KPS SOUTH AFRICA PTY LTD가 영위하는 사업은 해외 발전설비 운전/정비와 이에 부대되는 사업, KPS파트너스(주)가 영위하는 사업은 미화, 시설관리 및 이에 부대되는 사업입니다. 향후 해외 발전설비 시장을 확장하고 원전해체사업, 신재생에너지 사업 등의 신규 사업을 추진중에 있습니다.

| 주) 자세한 사항은 Ⅱ. 사업의 내용을 참조하시기 바랍니다. |

아. 신용평가

| 평가일자 | 평가대상 유가증권 |

신용등급 | 평가회사 |

|---|---|---|---|

| 2023.10.06. | 기업신용등급 | AA | 한국신용평가(주) |

| 2023.10.06. | 기업신용등급 | AA | NICE신용평가(주) |

| 2023.10.05. | 기업신용등급 | AA | 한국기업평가(주) |

| 2023.06.19. | 기업신용등급 | AA | NICE신용평가(주) |

| 2023.06.15. | 기업신용등급 | AA | 한국기업평가(주) |

| 2023.06.09. | 기업신용등급 | AA | 한국신용평가(주) |

| 2022.10.07. | 기업신용등급 | AA | 한국기업평가(주) |

| 2022.10.07. | 기업신용등급 | AA | NICE신용평가(주) |

| 2022.10.07. | 기업신용등급 | AA | 한국신용평가(주) |

| 2022.06.28. | 기업신용등급 | AA | 한국기업평가(주) |

| 2022.06.21. | 기업신용등급 | AA | NICE신용평가(주) |

| 2022.06.21. | 기업신용등급 | AA | 한국신용평가(주) |

| 2021.10.08. | 기업신용등급 | AA | 한국기업평가(주) |

| 2021.10.08. |

기업신용등급 |

AA | NICE신용평가(주) |

| 2021.10.08. |

기업신용등급 |

AA | 한국신용평가(주) |

| 2021.06.28. | 기업신용등급 | AA | 한국기업평가(주) |

| 2021.06.24. | 기업신용등급 | AA | NICE신용평가(주) |

| 2021.06.23. | 기업신용등급 | AA | 한국신용평가(주) |

※ 등급의 정의

1) 기업신용등급

| 등급 기호 |

등급의 정의 |

|---|---|

| AAA | 채무상환능력이 최고 수준이다. |

| AA | 채무상환능력이 매우 높지만, AAA등급에 비하여 다소 낮은 요소가 있다. |

| A | 채무상환능력이 높지만, 장래의 환경변화에 다소 영향을 받을 가능성이 있다. |

| BBB | 채무상환능력은 인정되나, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있다. |

| BB | 채무상환능력에 당면문제는 없으나, 장래의 안정성면에서는 투기적인 요소가 내포 되어 있다. |

| B | 채무상환능력이 부족하여 투기적이다. |

| CCC | 채무불이행이 발생할 위험요소가 내포되어 있다. |

| CC | 채무불이행이 발생할 가능성이 높다. |

| C | 채무불이행이 발생할 가능성이 지극히 높다. |

| D | 현재 채무불이행 상태에 있다. |

| 주) 상기 등급중 AA부터 B까지는 당해 등급내에서의 상대적 위치에 따라 + 또는 - 부호를 부여할 수 있음 |

2) 기업어음

| A1 | 적기상환능력이 최상이며 상환능력의 안정성 또한 최상임. |

| A2 | 적기상환능력이 우수하나 그 안전성은 A1에 비해 다소 열위임. |

| A3 | 적기상환능력이 양호하며 그 안정성도 양호하나 A2에 비해 열위임. |

| B | 적기상환능력은 적정시되나 단기적 여건변화에 따라 그 안정성에 투기적인 요소가 내포되어 있음. |

| C | 적기상환능력 및 안정성에 투기적인 요소가 큼. |

| 주) 1. 상기 등급 중 A2부터 B등급까지는 +, - 부호를 부가하여 동일등급 내에서의 우열을 나타내고 있음 2. 자산유동화평가의 경우 상기 신용등급에 "(sf)"를 추가하여 표시함 3. 제3자 신용평가의 경우 "Tp"를 상기 신용등급 앞에 추가하여 표시함 |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2007.12.14 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경사항

○ 전라남도 나주시 문화로 211 (2014.12.05)

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.09.25 | 임시주총 | 사외이사 김기현 사외이사 김우겸 사외이사 신영주 |

- | 사외이사 김동욱 사외이사 최원목 사외이사 하윤희 |

| 2021.06.22 | 임시주총 | 대표이사 김홍연 | - | - |

| 2021.06.24 | - | - | - | 대표이사 김범년 |

| 주) 최근 5년간 대표이사의 변동, 임원으로서 최대주주인자의 변동, 임원으로서 주요 주주인자의 변동, 등기임원의 1/3이상 변동 중 어느 하나에 해당하는 경우에 한함. |

다. 최대주주의 변동

공시 대상 기간동안 최대주주(한국전력공사)의 변동사항은 없습니다.

라. 상호의 변경

- 2007년 1월 1일 대내외 환경 및 회사 위상 변화에 따른 사명개정 필요성이 제기

되어 회사상호를「한전기공주식회사」에서「한전KPS주식회사」로 변경하였

습니다.

- 2010년 8월 31일 해외마케팅 역량 강화 및 해외사업활성화를 위해 영문회사명을

「Korea Plant Service & Engineering Co., Ltd.(약칭 KPS)」에서 「KEPCO Plant Service & Engineering Co., Ltd.(약칭 KEPCO KPS)」로 변경하였습니다.

마. 회사가 합병등을 한 경우 그 내용

- 해당사항 없음.

바. 회사의 업종 또는 주된 사업의 변화

□ 회사가 영위하는 정관상 목적사업

○ 한전KPS(주)

- 변동사항 없음.

| 1. 전력설비 및 관련시설물 개보수공사업과 이에 관련된 다음 업무 가. 열관리용역업 나. 공업세정공사업 다. 설비검사용역업 라. 도장공사업 마. 강구조물공사업 바. 기계ㆍ기구설치공사업 사. 시설물 유지관리업 아. 시설물 안전점검 및 정밀안전진단업 자. 소방설비공사업 차. 전력설비 관련기자재의 제조 및 판매업 카. 운전용역업 타. 방지시설업 2. 전기공사업 3. 전력시설물 설계업 및 감리업 4. 에너지 절약을 위한 관리ㆍ용역, 시설투자 및 관리진단 사업 5. 건설업 및 건설기술용역업 6. 태양에너지ㆍ풍력ㆍ지열에너지 등 신재생에너지 관련 사업 7. 원전해체 관련사업 8. 제1호 내지 제7호의 해외공사 및 용역업 9. 제1호 내지 제8호의 사업수행을 위한 내국 또는 외국법인에의 출자 10. 해외 전력설비 등 플랜트설비의 유지ㆍ보수업(이에 수반되는 수탁 운영 포함) 및 관련 사업과 이를 위한 투자 및 출자 11. 무역업 및 무역대리업 12. 부동산 임대업 13. 기타 위의 각 호에 부대 또는 연관되는 사업 |

○ 종속회사 : KEPCO KPS PHILIPPINES CORP

- 변동사항 없음.

| 1. 발전, 산업 및 정유산업설비에 대한 운전, 정비, 개선, 수리, 복구, 개발, 변경 및 교체 서비스 2. 장비, 기계, 원자재, 물품, 장치류와 같은 모든 제품의 구매, 판매, 수출입 및 유통 |

○ 종속회사 : KPS파트너스(주)

- 변동사항 없음.

| 1. 건물(시설)관리용역업 2. 건물위생관리업 3. 시설경비업 4. 세탁업 5. 기타 국가, 지자체, 공공기관 및 한전KPS 주식회사에서 위탁하는 사업 6. 기타 위의 각 호에 부대 또는 연관되는 사업 |

○ 종속회사 : KEPCO KPS SOUTH AFRICA PTY LTD

- 변동사항 없음.

| 1. 발전, 산업 및 정유산업설비에 대한 운전, 정비, 개선, 수리, 복구, 개발, 변경 및 교체 서비스 2. 장비, 기계, 원자재, 물품, 장치류와 같은 모든 제품의 구매, 판매, 수출입 및 유통 |

사. 그 밖의 경영활동과 관련된 중요한 사항의 발생내용

□ 주요연혁

○ 한전KPS(주)

| 일 자 | 내 용 |

|---|---|

| 1974.10.17. | 「주식회사 한아공영」설립 |

| 1977.08.08. | 한전이 전 주식 매입「(주)한전보수공단」으로 개칭 |

| 1981.12.31. | 한국중공업(주)가 한전보수공단을 흡수합병, 영업을 승계하고 시설본부로 운영 |

| 1984.04.01. | 한전 전액출자로 「한국전력보수주식회사」 설립 |

| 1992.11.01. | 회사상호를 「한전기공주식회사」로 변경 |

| 2007.01.01. | 회사상호를 「한전KPS주식회사」로 변경 |

| 2007.12.14. | 유가증권시장 상장 |

| 2010.08.31. | 회사영문사명을 「KEPCO Plant Service & Engineering Co.,Ltd.」로 변경 (약칭: KEPCO KPS) |

| 2017.02.02. | 공공기관 유형 변경지정(기타공공기관 → 준시장형 공기업) |

○ 종속회사

| 회사의 명칭 | 주요사업의 내용 | 회사의 연혁 |

|---|---|---|

| KEPCO KPS PHILIPPINES CORP. | 필리핀 발전설비 운전 및 정비사업과 이에 부대되는 사업 |

2013.04.01. 설립 |

| KPS파트너스(주) | 건물(시설)관리용역업 외 | 2020.06.04. 설립 |

| KEPCO KPS SOUTH AFRICA PTY LTD |

남아공 및 아프리카 사업수행 | 2023.01.30. 설립 |

3. 자본금 변동사항

○ 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 | 제40기 (2023년말) |

39기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 45,000,000 | 45,000,000 | 45,000,000 |

| 액면금액 | 200 | 200 | 200 | |

| 자본금 | 9,000,000,000 | 9,000,000,000 | 9,000,000,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 9,000,000,000 | 9,000,000,000 | 9,000,000,000 |

4. 주식의 총수 등

○ 주식의 총수 현황

| (기준일 : | 2024.03.31 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 300,000,000 | - | 300,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 45,000,000 | - | 45,000,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 45,000,000 | - | 45,000,000 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 45,000,000 | - | 45,000,000 | - | |

5. 정관에 관한 사항

가. 정관 변경 이력

당사의 최근 정관 개정일은 2021년 7월 26일이며, 공시대상기간 중 정관 변경 이력은 아래와 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.07.26 | 제'21-2차 임시주주총회 | - 주주총회 감사 선임 결의 요건 변경 - 자회사 설립ㆍ위탁 근거조항 신설 |

- 개정 상법 반영(전자투표 실시에 따른 감사 선임 결의 요건 완화) - 자회사 설립ㆍ위탁 근거마련 및 공공기관 자회사 운영실태 점검 대응 |

| 주) 상급기관의 인ㆍ허가 공문 수신 및 개정 절차가 완료된 건에 대해 기재하였습니다. |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전력설비 및 관련시설물 개보수공사업과 이에 관련된 다음 업무 | 영위 |

| 2 | 전기공사업 | 영위 |

| 3 | 전력시설물 설계업 및 감리업 | 영위 |

| 4 | 에너지 절약을 위한 관리ㆍ용역, 시설투자 및 관리진단 사업 | 영위 |

| 5 | 건설업 및 건설기술용역업 | 영위 |

| 6 | 태양에너지ㆍ풍력ㆍ지열에너지 등 신재생에너지 관련 사업 | 영위 |

| 7 | 원전해체 관련사업 | 영위 |

| 8 | 제1호 내지 제7호의 해외공사 및 용역업 | 영위 |

| 9 | 제1호 내지 제8호의 사업수행을 위한 내국 또는 외국법인에의 출자 | 영위 |

| 10 | 해외 전력설비 등 플랜트설비의 유지ㆍ보수업(이에 수반되는 수탁 운영 포함) 및 관련 사업과 이를 위한 투자 및 출자 |

영위 |

| 11 | 무역업 및 무역대리업 | 영위 |

| 12 | 부동산 임대업 | 영위 |

| 13 | 기타 위의 각 호에 부대 또는 연관되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

한국전력공사가 전액 출자한 발전설비정비 전문회사로 설립되어 49년간 국내외의 다양한 발전설비를 책임 정비해 온 당사는 전력의 안정적 공급이라는 공익적 목적을 달성하기 위해 우수한 전문기술인력과 첨단 장비를 바탕으로 국내외 산업설비의 가동률과 효율성 향상을 위한 고품질의 정비서비스를 제공하고 있습니다. 발전설비의 성능 향상과 설비가동율 제고를 위한 기술력을 축적하여 최고의 전력설비정비전문회사로 성장하면서 해외에서도 기술력을 인정받아 인도, 파키스탄, UAE 등지에서 적극적으로 해외시장을 개척해 나가고 있습니다.

가. 사업부문별 현황

지배회사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

○ 한전KPS(주)

| 사업구분 | 사업내용 | 주요고객 |

|---|---|---|

| 화력 | ○ 국내 화력설비의 경상정비공사, 계획예방정비공사, 개보수공사, 시운전정비공사 ○ Gas Turbine 고온부품재생 등 |

한국전력공사, 한국수력원자력(주), 국내발전사 등 |

| 원자력/ 양수 |

○ 국내 원자력/양수설비의 경상정비공사, 계획예방정비 공사, 개보수공사, 시운전정비공사 ○ 선진 원전정비 실용기술의 도입ㆍ자체 기술 개발 및 사업화 등 |

|

| 송변전 | ○ 송전선로 유지 및 활선정비, HVDC 설비점검 및 정비, 전기공사 종합 책임감리 등 |

|

| 대외 | ○ 한전 및 한전계열 발전사 외의 국내 발전산업 설비정비 ○ 신재생에너지사업 등 ○ 연구기술용역 등 |

한국지역난방공사, 민자발전사 등 |

| 해외 | 해외 발전설비 운전/정비 | 국내ㆍ외 발전사 |

○ 종속회사

| 회사명 | 사업구분 | 사업내용 | 주요고객 |

|---|---|---|---|

| KEPCO KPS PHILIPPINES CORP |

해외 | 해외 발전설비 운전/정비 | 국내ㆍ외 발전사 |

| KPS파트너스(주) | 기타 | 건물(시설)관리용역업 외 | 한전KPS(주) 등 |

| KEPCO KPS SOUTH AFRICA PTY LTD |

해외 | 해외 발전설비 운전/정비 | 국내ㆍ외 발전사 |

나. 사업부문별 요약 재무현황

○ 매출실적(연결기준)

| (단위 : 백만원) |

| 사업구분 | 제41기 1분기 (2024.1.1.~3.31.) |

제40기 (2023.1.1.~12.31.) |

제39기 (2022.1.1.~12.31.) |

|---|---|---|---|

| 화력 | 104,141 | 560,530 | 468,077 |

| 원자력/양수 | 146,620 | 535,546 | 516,883 |

| 송변전 | 23,966 | 100,395 | 89,431 |

| 대외 | 17,685 | 141,973 | 107,260 |

| 해외 | 52,432 | 197,707 | 249,494 |

| 기타 | 3,278 | 12,921 | 12,417 |

| 소 계 | 348,122 | 1,549,072 | 1,443,562 |

| 내부거래조정 | -5,273 | -15,221 | -14,487 |

| 합계 | 342,849 | 1,533,851 | 1,429,075 |

○ 회사의 각 사업부문별 자세한 사항은 "7. 기타 참고사항-마. 각 사업부문의

시장여건 및 영업의 개황"을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요공사 현황 요약(연결기준)

| (단위 : 백만원,% ) |

| 사업구분 | 지배회사 및 종속회사 | 제41기 1분기 (2024.1.1.~3.31.) |

제40기 (2023.1.1.~12.31.) |

제39기 (2022.1.1.~12.31.) |

|||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||

| 화력 | 한전KPS㈜ | 104,141 | 30.37% | 560,530 | 36.54% | 468,077 | 32.75% |

| 원자력/양수 | 한전KPS㈜ | 146,620 | 42.77% | 535,546 | 34.92% | 516,883 | 36.17% |

| 송변전 | 한전KPS㈜ | 23,966 | 6.99% | 100,395 | 6.55% | 89,431 | 6.26% |

| 대외 | 한전KPS㈜ | 17,685 | 5.16% | 141,973 | 9.26% | 107,260 | 7.51% |

| 해외 | 한전KPS㈜ | 40,038 | 11.68% | 184,587 | 12.03% | 244,262 | 17.09% |

| 한전KPS㈜ 소계 | 332,450 | 96.97% | 1,523,031 | 99.30% | 1,425,913 | 99.78% | |

| KEPCO KPS PHILIPPINES CORP 소계 | 4,001 | 1.17% | 4,608 | 0.30% | 5,232 | 0.36% | |

| KPS 파트너스㈜ 소계 | 3,278 | 0.96% | 12,921 | 0.84% | 12,417 | 0.87% | |

| KEPCO KPS SOUTH AFRICA CORP 소계 | 8,393 | 2.44% | 8,512 | 0.55% |

- | - | |

| 내부거래조정 | -5,273 | -1.54% | -15,221 | -0.99% | -14,487 | -1.01% | |

| 총합계 | 342,849 | 100.00% | 1,533,851 | 100.00% | 1,429,075 | 100.00% | |

나. 주요공사 현황

가) 화력사업

(1) 개요

전국에 산재해있는 화력사업장에서 국내발전설비를 대상으로 건설과정에서의 시운전정비, 운전과정에서의 경상정비, 계획예방정비, 개보수공사 등을 충실히 수행하여 발전소 불시고장 방지 및 설비의 가동률 향상에 기여하고 있습니다.

(2) 주요 수행업무

(가) 경상정비공사

발전소의 가동중 또는 정지중에 설비의 이상 유무를 사전에 점검하여 고장발생을 방지하는 예방정비 및 예측정비를 수행하고 있고, 또한 설비의 불시고장 발생시 신속 복구 정비하여 설비의 정상 가동을 돕고 있습니다.

○ 예방정비

설비의 운전상태 및 성능이 설계 범위내에서 유지되도록 고장 발생을 사전에 방지하는 능동적인 정비로 기기의 운전 상태를 추적 관리하고 취약설비 및 중점관리 대상 기기에 대한 순회점검활동, 주요설비에 대한 전담 정비제도(My Machine제도)를 운영하여 발견된 기기의 문제점을 정비계획에 반영(Feed Back)한 주기정비를 수행하며, 기기의 가동중정비(On Line Maintenance)를 통해 발전소 불시정지를 예방하고 계획예방정비작업 항목을 최적화하고 있습니다.

또한 더 나아가 설비가 그 본래의 기능을 다할 수 없는 상태, 즉 기능고장(FunctionalFailure)이 발생하기 전에 진동, 소음, 온도, 압력, 윤활유 등과 같은 인자를 통해 설비의 상태와 성능을 진단하고 기기의 고장을 예측하여 설비가 기능고장을 일으키기 전에 조치해 줌으로써 더 큰 사고를 미연에 방지하는 예측정비를 실시하고 있습니다.

예측정비는 설비의 가동시간을 늘림으로써 설비를 효율적으로 사용할 수 있는 효과를 얻을 수 있는 것으로, 예측정비의 실용화를 위해 이 분야의 전문인력을 양성하는데 힘쓰고 있으며 각종 첨단 장비를 활용한 예측진단 정비기술을 개발하는 한편, 전동기 전류해석, 적외선 열화상법, 윤활유 분석법 등 적용범위를 점차 확대해 나가고 있습니다.

○ 고장정비

운전중인 설비의 갑작스런 고장에 따른 복구 활동으로, 발전소별로 상주하는 정비원이 신속하게 정비를 수행하고 있습니다. 기기 상태진단 및 정비이력 분석 등을 통해 최적의 정비를 수행하고 있습니다.

(나) 계획예방정비공사

가동중인 설비의 불시정지를 사전에 예방하기 위하여 정기적으로 가동을 중단하고 필요한 설비를 분해, 점검, 조립 및 성능시험하는 정비이며 표준공정, 공량기준 정립을 통한 정비의 효율성을 추구하고 권역별 지원체계 구축 및 특수장비 확보 등으로 고품질정비를 수행하여 전력의 안정적 공급에 기여하고 있습니다. 화력사업의 경우「기력발전소 계획예방정비지침서」를 근거로 보일러, 터빈, 전기, 계측제어설비 등의 정비를 용량별, 등급별(정비대상 범위 大:A급, 中: B급, 小: C급), 연료형태별(LNG, 유연탄, 국내탄, 유류)로 수행하는 정기점검정비기준을 확립하고, 기기 고장방지 및 성능유지를 위해 노력하고 있습니다.

| 【계획예방정비공사 수행주기】 |

| 구 분 | 공사 등급별 주기 | |||

|---|---|---|---|---|

| 공사 순환 순서 | 공사별 Interval | A급 정비 주기 | ||

| 화력 | 표준화력 | A급→B급→B급 | 24개월 | 6년 |

| 일반화력 | A급→C급→B급→C급 | 15개월 | 5년 | |

| 복합설비 | A급→C급→B급→C급 | 약12개월 | 4년 | |

| 주) 발전설비 정비공사의 등급은 기기별 점검범위를 정하여 일정기간 동안의 기기운전 신뢰도를 확보하기 위하여 공사주기를 설정하여 정기점검을 실시하고 있습니다. |

| 【계획예방정비공사 수행 현황】 |

| 발전원별 | 수행호기 | |||

|---|---|---|---|---|

| 2024년 계획 | 2024년 1분기 | 2023년 | 2022년 | |

| 기 력 | 23 | 1 | 25 | 21 |

| 복 합 | 61 | 6 | 67 | 52 |

| 내 연 | - | - | 1 | 1 |

| 합 계 | 84 | 7 | 93 | 74 |

| 주) 1. 실적은 '24년 1분기 준공호기 기준(이월공사 포함) 2. 계획은 예측정보이며 사업환경에 따라 실제 결과치는 달라질수 있음(계획호기 SPC 제외) *SPC : 특수목적법인 |

(다) 개보수정비공사

경상 및 계획예방정비를 제외한 정비로서, 설비의 성능을 향상시키고 고장을 최소화하기 위한 수명연장 및 성능개선공사, 설비개선 및 교체공사, 휴지설비나 운전불능 설비를 상업운전이 가능한 상태로 회복시키기 위한 설비복구공사, 그리고 설비 신증설 및 이설공사 등을 수행하고 있습니다.

○ 계속운전 및 성능개선 공사

회전체와 고정체 설비의 진동진단과 비파괴 검사, 금속학적 검사 그리고 기기의 오일검사 등 전문적 기술을 이용하여 노후설비의 이상 유무 및 수명을 진단, 분석하고 계속운전 및 성능개선 공사를 수행하여 설비의 효율적 유지관리에 기여하고 있습니다.

○ 설비개선 및 복구공사

설비의 모델링 등에 기초한 엔지니어링으로 설비개조는 물론 노후 설비의 복구공사를 수행하고 있습니다.

(라) 시운전정비공사

발전소 건설 후 상업운전 개시 전까지 핵심 기기의 설치와 시운전, 시운전 정비, 시운전 과정에서 발견되는 이상 부분의 점검 및 개조 등 발전소의 건설과정에서의 정비서비스를 전반적으로 수행하고 있습니다. 또한 상업운전 이후 설비의 건전성을 확보하기 위해 관련 데이터를 체계적으로 수집, 정리하여 정비자료로 축적해오고 있습니다.

(마) 수명 및 성능진단

발전플랜트설비의 장기 운전으로 설계수명이 한계에 도달하여 노후화된 해당 설비에 대해 수명평가 및 진단을 통해 설비의 경제적 수명기간, 노후상태 등을 검증, 분석하여 설비의 성능개선과 관리 방안을 도출하고, 장기적으로 해당 발전설비의 효율적인 운영이 가능하도록 관련 전문역무를 수행 중입니다.

(바) 성능개선공사

30년 이상 운전 중인 노후 발전플랜트설비의 증가와 환경규제로 인한 석탄발전소의 신규건설 중단으로, 보일러, 터빈 등 핵심 설비를 개선해 발전 효율을 높이고 수명을 연장하는 성능개선공사의 필요성이 대두되고 있습니다. 이에 한전KPS는 사전 정밀진단을 통해 개선된 설계를 적용하고 설비의 출력 및 효율을 향상시키는 차별화된 공사를 수행하고 있습니다.

| 【성능개선공사 주요 실적】 |

| (기준일 : 2024.03.31.) |

| 공사명 | 공사기간 | 발주기관 |

|---|---|---|

| 무주양수 전동기 권선, Generator Stator Coil 외 1건 | '23.01. ~ '23.08. | 한국수력원자력(주) |

| TBN 감속기 수명연장공사 기자재 제작 | '22.12. ~ '24.05. | 부산패션칼라(주) |

| CJ제일제당 인천1공장 5MW 터빈 발전기 교체공사 | '23.02. ~ '23.11. | CJ제일제당 |

| 포스코광양 부생복합 1호 가스터빈 분해점검 및 부품 교체공사 | '23.12. ~ '24.02. | 포스코(주) |

| 용담 제1수력 보호계전기 제조구매설치 | '23.05. ~ '23.12. | 한국수자원공사 |

| GS 반월열병합발전처 주터빈발전기 수명연장 공사 | '23.11. ~ '25.08. | (주)GS반월열병합발전 |

| 무주양수 1호기 발전기 고정자 설치조건부 구매 계약 | '24.05. ~ '24.08. | 한국수력원자력(주) |

나) 원자력사업

(1) 개요

1978년 고리1호기 상업운전을 시작한 이래 상업운전 중인 25기, 영구정지 2기, 시운전 2기를 포함하여 현재 15개 원자력사업소에서 정비업무를 수행하고 있습니다. 운전중인 발전소에서는 화력 사업분야와 동일하게 기계, 전기 설비에 대한 경상정비, 계획예방정비, 개보수공사 등을 수행하고 있으며 건설중인 발전소에서는 시운전정비를 수행하고 있습니다. 또한, 원전 정비기술의 자립 및 경쟁력 제고를 위하여 원자력정비기술센터와 연료장전 등 핵심설비 정비분야의 해외 및 국내 원전 정비기술 지원을 위한 원전기술지원실과 원전 정비기술의 전문교육을 위한 원자력연수원을 운영하고 있습니다.

(2) 주요 수행업무

(가) 경상정비공사

발전소의 가동중 또는 정지중에 설비의 이상 유무를 사전에 점검하여 고장발생을 방지하는 예방정비 및 예측정비, 또한 설비의 불시고장 발생시 신속히 복구하는 고장정비로 가압경수로형(PWR) 원전 22기와 가압중수로형(PHWR) 원전 3기 등 총 25기를 대상으로 경상정비업무를 수행하고 있습니다.

(나) 계획예방정비공사

원자력안전법 및 전기사업법에 의한 정기검사 수검과 설계 연소도에 도달한 핵연료의 교체 및 각종 설비의 점검, 검사, 시험을 통해 설비의 신뢰성과 안전성을 확보하기 위해 발전소를 정지시킨 후 수행하는 정비 형태로 기계, 전기 분야의 계획예방정비공사를 수행하고 있습니다.

| 【계획예방정비공사 수행 현황】 |

| 구 분 | 2024년 계획 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|---|

| 원자력 | 23 | 4 | 18 | 14 |

| 주) 1. 실적은 '24년 1분기 준공호기 기준(이월공사 포함) 2. 계획은 예측정보이며 사업환경에 따라 실제 결과치는 달라질 수 있음. |

(다) 개보수정비공사

경상 및 계획예방정비를 제외한 정비로서, 설비의 성능을 향상시키고 고장을 최소화하기 위한 수명연장 및 성능개선공사, 설비개선 및 교체공사, 휴지설비나 운전불능 설비를 상업운전이 가능한 상태로 회복시키기 위한 설비복구공사, 그리고 설비 신증설 및 이설공사 등을 수행하고 있습니다.

(라) 시운전정비공사

현재 시운전중인 2기를 대상으로 기전설비분야 시운전 정비공사를 수행하고 있습니다. 원자력발전소 건설 최종단계인 시운전단계에 참여하여 원전연료인수 및 초기 연료장전, 기계, 전기 설비의 예방점검활동, 그리고 계통 및 기기의 각종 시험을 지원하고 있으며, 시운전 기간중에 취약설비의 조기도출, 설비특성의 조기 파악, 기술인력의 양성과 정비편의설비 개선 등을 통해 향후 경상정비에 대한 완벽한 준비를 하고 있습니다.

(마) 원자력정비기술센터

각 사업소에 분산되어 있는 원자력 전문정비인력과 장비를 통합 운영하고 또한 선진 원전정비 실용기술의 도입 및 자체기술 개발을 통해 외국 기술 의존에 따른 외화 유출 억제 등을 위해 원전 정비기술력 및 경쟁력을 확보하고자 1997년 원자력정비기술센터를 설립, 운영하고 있으며 확보된 핵심기술을 바탕으로 정비 엔지니어링 서비스를 제공하여 수입 대체효과를 얻고 있습니다.

| 【주요 수행업무】 |

| 주요 수행업무 | 내용 |

|---|---|

| 원자로 정비 |

제어봉집합체 안내관 지지핀 교체, 원자로 관통관 정비 및 원자로 Baffle Former Bolt 등 원자로 용기 및 내장품검사, 제어봉, 원전연료에 대한 정밀진단 및 안전성 평가 등 |

| 원자로 냉각재펌프/ 모터 정비 |

펌프 화학제염, 펌프 및 모터의 교체와 정밀분해점검, 축 밀봉장치 정비, RCP 고장진단 및 시험/운전 특성분석, 범용 화학제염 공정 및 설비개발 등 |

| 증기발생기 1차측 정비 |

증기발생기 전열관 검사/정비/전열관 시편 인출 및 전열관내면 VT, 증기발생기 Tube 국부압력시험(ISPT), 가압중수로형 원전 증기발생기 전열관세정(SIVA Blasting) 등 |

| 증기발생기 2차측 정비 |

증기발생기 저농도/고농도 화학세정, 증기발생기 2차측 세정(Lancing) 및 이물질검사/제거, 상부다발검사(UBIB), 고압세정(KULAN), 증기발생기 In-bundle 검사 및 이물질 제거 등 |

| 밸브 안전성 진단 및 정비 |

MOV, AOV, 체크밸브 등의 성능진단 및 평가, 밸브 설계기준 분석 및 진단 등 |

| 비파괴검사 | 원전 가동전/가동중 검사(PSI & ISI), 원자로 상,하부 헤드 관통관검사, 이종금속용접부 초음파 탐상검사 실증시험, 증기발생기 전열관 및 원자로 제어봉 집합체 와전류탐상검사(ECT) 등 |

| Shop Service (신규사업) |

일반규격품 품질검증(CGID) 사업, 소형 특수부품 제작(센서, Probe 등), 대형기기 가공(공장 입고정비) 준비, KOLAS(Korea Laboratory Accreditation Scheme) 공인시험기관 인증 추진 등 |

다) 양수사업

(1) 개요

국내 전력망의 첨두부하를 담당하고 있는 7개 양수발전소 16호기를 대상으로(5개호기 공동수급) 시운전정비, 경상정비, 계획예방정비, 개보수공사를 수행하여 발전소의 불시정지 예방 및 설비의 가동률 향상에 기여하고 있습니다.

(2) 주요 수행업무

(가) 경상정비공사

발전소의 가동중 또는 정지중에 설비의 이상 유무를 사전에 점검하여 고장발생을 방지하는 예방정비 및 예측정비를 수행하며, 또한 설비의 불시고장 발생시 신속 복구 체계로 대응하여 설비의 정상 가동에 기여하고 있습니다.

(나) 계획예방정비공사

가동중인 설비의 불시정지를 예방하기 위하여 정기적으로 가동을 중단하고 필요한 설비를 분해점검, 검사 및 시험하는 정비이며 운전주기 연장과 계획예방정비공사 공기 준수를 위해 표준공정 및 공량기준 정립으로 정비의 효율성을 추구하고, 권역별 지원 체계 구축 및 특수장비 확보 등으로 고품질 정비를 수행하여 전력의 안정적 공급에 기여하고 있습니다.

| 【계획예방정비공사 수행 현황】 |

| 구 분 | 2024년 계획 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|---|

| 양수 | 6 | 1 | 3 | 5 |

| 주) 1. 실적은 '24년 1분기 준공호기 기준(이월공사 포함) 2. 계획은 예측정보이며 사업환경에 따라 실제 결과치는 달라질 수 있음. |

(다) 개보수정비공사

경상 및 계획예방정비를 제외한 정비로서, 설비의 성능을 향상시키고 고장을 최소화하기 위한 수명연장 및 성능개선공사, 설비개선 및 교체공사, 휴지설비나 운전불능 설비를 상업운전이 가능한 상태로 회복시키기 위한 설비복구공사, 그리고 설비 신증설 및 이설공사를 수행하고 있습니다.

○ 계속운전 및 성능개선 공사

회전체와 고정체 설비의 진동진단과 비파괴 검사, 금속학적 검사 그리고 기기의 오일검사 등 전문적 기술을 이용하여 노후설비의 이상 유무 및 수명을 진단, 분석하고 계속운전 및 성능개선 공사를 수행하여 설비의 효율적 유지관리에 기여하고 있습니다.

○ 설비개선 및 장기가동설비 개선공사, 침수설비 복구공사

설비의 모델링 등에 기초한 엔지니어링으로 설비개조는 물론 장기가동설비 개선공사, 침수설비 복구공사를 수행하고 있습니다.

(라) 시운전정비공사

핵심 기기의 설치와 시운전, 시운전 정비, 시운전 과정에서 발견되는 이상 부분의 점검 및 개조 등 발전소의 건설과정에서의 정비서비스를 전반적으로 수행하고 있습니다. 또한 상업운전 이후 설비의 건전성을 확보하기 위해 관련 데이터를 체계적으로 수집, 정리하여 정비자료로 축적해 오고 있습니다.

라) 송변전사업

(1) 개요

전국에 산재해있는 전력지사에서 가공송전설비 대상으로 유지정비를 담당하며 전력의 안정적 공급에 이바지하고 있습니다. 특히, 가공송전설비를 유지정비 함에 있어 고가의 특수장비를 사용한 장기간 설비의 특성분석과 정보를 관리하여 설비 최적관리는 물론 재해재난 등 대규모 고장발생시 즉시 출동할 수 있는 체계를 확보하고 있으며, HVDC변환설비 정비 및 전력시설물 설계, 송전 및 전차선로의 건설, 감리 등 Total 정비체계를 구축하였고, 또한 산업설비 유지보수와 설계, 시공에도 참여하고 있습니다.

(2) 주요 수행업무

(가) 송전선로 순시점검ㆍ정비

우리나라 전역의 가공송전선로에 대한 순시ㆍ점검 및 정비업무를 수행하여 기상 및 자연환경에 직접 노출되어 있는 송전선로를 최적의 상태로 관리하고 있습니다.

○ 작업범위 : 66kV, 154kV, 345kV, 765kV 가공송전선로

○ 작업내용 : 송전선로 순시, 정밀점검, 특별점검, 항공장애등 점검, 전선접속개소 열화상진단, 과도접지저항측정, 현수애자 절연성능진단, 주수애자청소, 일상정비 및 긴급고장복구

○ 수행대상 : 30,510C-km/년(2024년도 3월말 기준)

(나) HVDC(High Voltage Direct Current : 초고압직류) 변환설비 유지정비

해남~제주 전력계통 연계를 위한 변환설비 유지관리 및 정비를 담당함으로서 제주지역 전력공급 및 신뢰도 향상에 기여하고, HVDC분야 정비사업에서 선도적 역할을 수행하고 있습니다.

○ 작업내용 : 변환설비 (교류↔ 직류)유지정비

○ 수행대상 : 1개소(해남-제주 #1HVDC : 300MW)

(다) 전력시설물 설계, 감리, 건설, 안전진단(전기공사 종합책임감리)

풍부한 기술력과 조직력을 바탕으로 송전선로 건설은 물론 전력시설물의 종합감리업을 수행하고 있으며 설계 및 안전진단까지 송변전 Total 서비스 체계를 완벽하게 구축하고 있습니다.

○ 사업영역 : 송전선로 건설공사, 전력시설물 종합감리, 전력시설물 설계ㆍ안전진단

마) 대외사업

(1) 개요

당사는 국내 발전회사(민간 포함), 한국지역난방 열원공급설비, 산업단지 열병합설비 및 자가발전설비 등 국내 플랜트 설비의 유지관리사업에 참여하고 있습니다.

노후설비에 대한 성능진단, 수명평가 및 설비개선공사 등 당사가 보유하고 있는 전문정비기술을 활용하여 고객설비가 최고의 효율로 안정되게 운영될 수 있도록 고품질의 진단, 정비 및 성능향상 역무를 수행하고 있습니다.

(가) 당해년도 주요 실적

| (기준일 : 2024.03.31.) |

|

공사명 |

공사기간 |

발주기관 |

|---|---|---|

|

화성 열병합발전소 정비공사 |

'23.12. ~ '24.12. |

한국지역난방공사 |

|

광교 열병합발전소 정비공사 |

'23.12. ~ '24.12. |

한국지역난방공사 |

|

판교 열병합발전소 정비공사 |

'23.12. ~ '24.12. |

한국지역난방공사 |

|

파주 열병합발전소 정비공사 |

'23.12. ~ '24.12. |

한국지역난방공사 |

|

삼송 열병합발전소 정비공사 |

'23.12. ~ '24.12. |

한국지역난방공사 |

| 동탄 열병합발전소 정비공사 | '23.12. ~ '24.12. | 한국지역난방공사 |

| 양산 열병합발전소 정비공사 | '23.12. ~ '24.12. |

한국지역난방공사 |

| 인천공항에너지 발전설비 경상정비공사 | '22.08. ~ '25.07. | 인천공항에너지(주) |

| 동두천드림파워 발전설비 경상정비공사 | '24.01. ~ '26.01. | 동두천드림파워(주) |

| GS파워 생산설비 경상정비공사 | '24.01. ~ '26.12. | GS파워(주) |

(2) 주요 수행업무

○ 터빈, 발전기 및 고압전동기의 정밀진단 및 정비

○ 보일러 진단, 진동분석, 조속기 정비 및 대형회전체 정비

○ GT 고온부품 재생정비 및 터빈 부품 수리

○ 절연진단, 전력전자진단, 배관 지지장치 및 공업세정

○ 계측제어정비, 비파괴검사, 발전설비 해체/이설 등

○ 시운전정비서비스, 발전설비 O&M 등

(3) GT(Gas Turbine) 고온부품 재생정비 사업

당사는 GE의 가스터빈 재생정비 기술을 바탕으로 지멘스, 웨스팅하우스, ABB, Non-GE 등 다양한 기종의 가스터빈 및 스팀터빈 부품 재생정비서비스를 수행하고 있으며, 발전설비 정비 노하우를 바탕으로 한 독자적인 기술개발 능력으로 가스터빈 부품 국산화, 가스터빈 및 스팀터빈 로터의 분해, 점검, 조립 및 성능 향상을 위한 고품질의 정비서비스를 포함, 일반 산업설비까지 토탈 서비스를 제공함으로써 국내 가스터빈 정비업체 중 독보적 위치를 차지하고 있습니다.

(가) 사업영역

○ 가스터빈 및 스팀터빈 부품의 수명평가, 재질분석, 측정시험

○ 가스터빈, 스팀터빈 부품 재생수리 및 제작

○ 가스터빈 부품 국산화 개발 및 제작

○ 중대형 회전체 발란싱 및 기계가공

○ 발전기 회전자 및 고정자 권선교체

○ 특수부품 열 차단 및 내마모성 코팅, 특수용접, 비파괴 검사

○ 대형 산업설비 부품 재생수리 및 정비

(나) 당해년도 주요실적

| (기준일 : 2024.03.31.) |

| 구분 |

공사명 |

공사기간 |

발주기관 |

|---|---|---|---|

| 발 전 사 |

부산 LTW 고온부품재생정비(23-03차) | '23.07. ~ '24.01. | 한국남부발전(주) |

| 한림 고온부품 재생정비공사(23-02) | '23.08. ~ '24.01. | 한국남부발전(주) | |

| 서인천 가스터빈 연소기 재생정비 단가공사(2023-4) | '23.10. ~ '24.01. | 한국서부발전(주) | |

| 부산 LTW 고온부품재생정비(23-04차) | '23.11. ~ '24.05. | 한국남부발전(주) | |

| 평택 2복합 #1 GT 압축기 Casing 육성용접 및 가공 공사 | '24.02. ~ '24.05. | 한국서부발전(주) | |

| 민 자 |

한난 판교지사 가스터빈 고온부품 재생정비공사 | '22.08. ~ '24.06. |

한국지역난방공사 |

| MPW 한난 화성지상 고온부품 재생정비공사('23년) | '23.07. ~ '25.01. | 엠에이치파워시스템즈코리아 주식회사 | |

| 정관에너지 고온부품 재생정비공사 | '23.09. ~ '24.04. | 부산정관에너지(주) | |

| 롯데케미칼 여수 6B GTG#2 Capital Part Repair | '23.09. ~ '24.03. | 롯데케미칼(주) | |

| 롯데케미칼 여수 6B GTG#3 Combustion Part Repair | '23.11. ~ '24.05. | 롯데케미칼(주) | |

| 대륜발전 GT Comp DPM 긴급복구공사 | '23.12. ~ '24.01. | 대륜발전 | |

| LG화학 여수 NO1 GTG Fuel Nozzle Cleaning 공사 | '24.01. ~ '24.02. | (주)엘지화학 | |

| GS파워(부천) Row Vnae 재생정비공사 | '24.01. ~ '24.07. | GS파워주식회사 | |

| 롯데케미칼 여수 6B GTG#2 Fuel Nozzle 정비공사 | '24.01. ~ '24.03. | 롯데케미칼(주) | |

| 두산 S2+ TB4단 Bond Coating 공정개발공사 | '24.02. ~ '24.05. | 두산에너빌리티(주) |

(4) 신재생에너지사업

정부의 신재생에너지 확대 정책에 부응하여 친환경기업으로 자리매김하고 신규사업 진출을 통해 회사의 미래 성장동력을 확충하고자, 당사는 신재생발전설비 건설공사와 O&M사업을 수행하고 있으며, 나아가 신재생에너지 전문인력 양성 등 내부 수행역량 강화 및 지분투자를 통한 신재생에너지 사업확대를 추진하고 있습니다. 특히, 해상풍력 기술자립 및 국가경쟁력 확보를 위해 해상풍력 EPC 및 O&M 사업을 집중 추진할 계획입니다.

(가) 사업영역

신재생에너지 발전설비(태양광, 풍력, 연료전지, ESS 등) 건설사업 및 O&M사업

(나) 당해년도 주요실적

| (기준일 : 2024.03.31.) |

| 공사명 | 공사기간 | 발주기관 |

|---|---|---|

| (25MW) 거금에너지파크 조성사업 위탁관리운영 | '13.08. ~ '25.12. | (주)거금솔라파크 |

| 안산시 수소 시범도시 사업 수전해 실증 구축 사업 | '20.07. ~ '24.04. |

안산시 |

(5) 연구기술용역

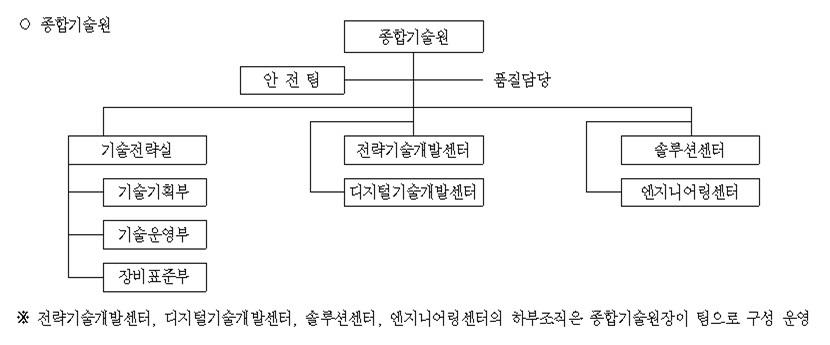

전력설비 전문분야 지식 및 기술소화와 확산, 대내외 기술자문 및 서비스, 발전설비 엔지니어링 서비스, 개발기술의 현장적용 및 확산, 용역업무, 체계적 R&D를 통한 디지털 기술확보 등을 전문적으로 수행하기 위하여 종합기술원내에 전략기술개발센터, 디지털기술개발센터를 운영하고 특화기술에 대한 연구개발과 정비업무를 수행하기 위해 솔루션센터 및 엔지니어링센터(회전설비, 수명평가, 전기설비, 절연진단, 진동분석, 성능진단 등)와 정비기술센터(원자력 분야, 가스터빈 분야)를 운영하고 있습니다.

(가) 수행중 연구용역

| (기준일 : 2024.03.31.) |

| 과 제 명 | 수행기간 | 발주처 |

|---|---|---|

| GCB 순환팬 임펠러 리버스 엔지니어링 용역 | 2023.01.01.~ 2024.04.30. | 한국수력원자력(주) 한수원중앙연구원 |

| 자동 예측진단(2단계) 기술개발 용역 | 2019.01.22. ~ 2024.12.27. | 한국수력원자력(주) |

| 표준형원전 원자로냉각재펌프 전동기 개발 시제품 현장설치 및 메뉴얼개발 |

2022.07.18. ~ 2024.12.31. |

현대일렉트릭앤에너지시스템 |

| 고리2호기 원자로 헤드 관통관 육안검사 용역 | 2023.08.01. ~ 2025.08.01. | 한국수력원자력(주) |

바) 해외사업

(1) 개요

해외사업은 회사의 지속성장을 위한 신성장 동력사업으로서 최고의 정비역량과 기술경쟁력을 기반으로 세계 No.1 전력설비 정비산업 Grand 플랫폼 기업이 되겠다는 비전하에 적극적으로 추진되고 있습니다.

○ 당해연도 주요실적

| 공사명 | 공사기간 | 발주기관 |

| 인도 바브나가르 O&M | '21.02.01. ~ '35.01.31. | GSECL |

| 인도 TSPL O&M | '21.05.01. ~ '26.04.30. | TSPL |

| 인도 찬드리아 O&M | '04.10.01. ~ '24.07.31. | Hindustan Zinc Ltd |

| 요르단 알마나커 디젤 O&M | '13.08.05. ~ '39.08.04. | Amman Asia Electric Power Co. |

| 마다가스카르 암바토비 화력 O&M | '09.08.31. ~ '27.08.31. | Dynatec Madagascar Societe Anonyme |

| 우루과이 티그레 복합 O&M | '19.11.01. ~ '25.11.02. |

UTE |

| UAE BNPP 시운전 정비공사 | '13.09.01. ~ '24.05.31. | 한국수력원자력(주) |

| UAE 원전 경상정비공사 | '19.06.23. ~ '25.12.31. | 한국수력원자력(주) |

(2) 주요 수행업무

○ 발전설비 O&M, 계획예방정비공사, 시운전 용역

○ 터빈ㆍ발전기 및 고압전동기의 정밀진단 및 정비

○ 보일러 진단, 진동분석, 조속기 정비 및 대형회전체 정비

○ GT 고온부품 재생정비 및 터빈 부품 수리

○ 절연진단, 전력전자진단, 배관지장치 및 공업세정

○ 계측제어정비, 비파괴검사, 발전설비 해체/이설 등

(3) 지분투자

회사는 미래성장동력 창출을 위해 국내 기업들과의 협력을 바탕으로 사우디아라비아 및 파키스탄 발전소 건설사업 등에 지분참여를 추진하고 있습니다.

(4) Localization(현지 법인화 추진)

○ 회사는 해외 현지화 전략의 일환으로 2013.04.01. 필리핀법인을 설립하여 필리핀 민간 발전설비 수주 추진 등 지속성장 기반 확대에 주력하고 있습니다.

○ 남아프리카공화국 내에서의 시장지배력 강화를 목적으로 2023.01.30. 남아공법인을 설립하였고, 아프리카 지역내 시장점유율 확대에 주력할 예정입니다.

3. 원재료 및 생산설비

가. 원재료 및 자원조달에 관한 사항

가) 자재부문

발전설비 유지보수 서비스업은 원재료를 이용하여 공사를 수행하는 것이 아니라 발주처에서 조달된 자재를 가지고 수행하고 있습니다. 다만 당사의 발전정비기술센터에서는 가스터빈부품의 재생, 제작을 위하여 국내 및 해외에서 원자재를 구입하여 사용하고 있습니다.

나) 장비부문

숙련된 전문기술자(특화기술 엔지니어 확보 : 석박사급 전문원, 연구원, 기술고문)와 국가기술자격 및 사내자격 보유자로 구성된 정비인력들이 다양한 발전설비 모델에 적용할 수 있도록 독자 개발한 장비와 최첨단 정비 전용장비 및 발전설비 전용장비 (특수 비파괴시험장비,역설계를 위한 3차원 측정기, 로터 발란싱 장비)를 활용하여

공사를 수행하고 있습니다.

다) 인력부문

정비수행인력의 기술력 향상을 위하여 해외 기술협약 및 상호 협조관계를 유지하여기술이전을 받고 있으며 전문인력에 대한 지속적 교육훈련 투자를 강화하기 위하여해외훈련과 자체교육기관인 인재개발원 및 원자력연수원을 운영하여 전문인력을 양성하고 있습니다.

라) 자금조달부문

당사는 2000년 이후 무차입경영을 실현하고 있으며 사업의 특성상 매출의 대부분이 한전, 발전회사 등 공공기관에서 이루어 지는 관계로 대부분의 수금이 현금으로 이루어지고 있으며 국내사업 매출의 경우 3개월 이내 수금이 이루어지고 있습니다. 해외공사의 경우는 USD와 AED, EUR, INR 등 외화로 수금되고 있습니다.

나. 생산설비에 관한 사항(연결기준)

○ 유형자산 장부금액 구성내역

| (기준일 : 2024.03.31.) |

(단위 : 백만원) |

| 구 분 | 사업소 | 보유형태 | 소재지 | 설비규모 | 기초금액 | 당기증감액 | 감가상각 | 기말금액 | |

|---|---|---|---|---|---|---|---|---|---|

| 면적,수량 등 | 증가 | 감소 | |||||||

| 토지 | 나주 본사 외 | 자가보유 | 전남 나주 외 | 349,041.66㎡ | 91,352 | 0 | -18 | 0 | 91,334 |

| 건물 | 251,211.71㎡ | 240,497 | 26 | -77 | -2,158 | 238,288 | |||

| 구축물 | 42 | 4,482 | 0 | -53 | -88 | 4,341 | |||

| 기계장치 | 220 | 11,406 | 90 | 0 | -975 | 10,521 | |||

| 차량운반구 | 496 | 6,681 | 1 | 0 | -515 | 6,167 | |||

| 집기와비품 | 133,944 | 14,069 | 458 | 0 | -1,560 | 12,967 | |||

| 공구와기구 | 40,721 | 61,726 | 3,392 | 0 | -5,277 | 59,841 | |||

| 건설중인자산 | 55 | 2,400 | 8,314 | 0 | 0 | 10,714 | |||

| 사용권자산 | 리스 | 1,095 | 13,215 | 16,464 | -87 | -4,573 | 25,019 | ||

| 기타의유형자산 | 자가보유 | 10 | 3,365 | 0 | 0 | 0 | 3,365 | ||

| 합 계 | 449,193 | 28,745 | -235 | -15,146 | 462,557 | ||||

| 주) 유형자산 장부금액 변동내역은 첨부된 검토보고서 참조 |

다. 중요한 투자 계획

1) 진행중인 투자

| (기준일 : 2024.03.31.) |

(단위 : 억원 ) |

| 사업 구분 |

구분 | 투자기간 | 투자 대상자산 |

투자 효과 |

총 투자액 |

기 투자액 |

향후 투자액 |

비고 |

|---|---|---|---|---|---|---|---|---|

| 신축 | 대전권역 통합사옥 | '21.11. ~ '26.12. | 유형자산 | 53 | 438 | 93 | 345 |

| 주) 대전권역 통합사옥 투자효과는 신축 기본계획상 순현재가치(NPV) 금액임. |

2) 향후 투자계획

| (기준일 : 2024.03.31.) |

(단위 : 백만원) |

| 사업 부문 |

계획 명칭 |

예상투자총액 | 연도별 예상투자액 | 투자효과 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 자산형태 | 금액 | 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | |||

| 투자 | 발전정비 사업 |

유형자산 | 359,360 | 66,909 | 77,956 | 80,565 | 65,802 | 68,128 | 생산능력 및 기술력 제고 |

| 투자자산 | 40,258 | 6,141 | 7,808 | 7,806 | 7,778 | 10,725 | |||

| 무형자산 | 39,757 | 6,749 | 7,126 | 9,829 | 8,399 | 7,654 | |||

| 소 계 | 439,375 | 79,799 | 92,890 | 98,200 | 81,979 | 86,507 | |||

| 기 타 | 84,555 | 31,355 | 13,767 | 14,724 | 14,137 | 10,572 | |||

| 합 계 | 523,930 | 111,154 | 106,657 | 112,924 | 96,116 | 97,079 | |||

4. 매출 및 수주상황

가. 매출실적(연결기준)

| (단위 : 백만원) |

| 사업구분 | 지배회사 및 종속회사 | 제41기 1분기 (2024.1.1.~3.31.) |

제40기 (2023.1.1.~12.31.) |

제39기 (2022.1.1.~12.31.) |

|---|---|---|---|---|

| 화력 | 한전KPS㈜ | 104,141 | 560,530 | 468,077 |

| 원자력/양수 | 한전KPS㈜ | 146,620 | 535,546 | 516,883 |

| 송변전 | 한전KPS㈜ | 23,966 | 100,395 | 89,431 |

| 대외 | 한전KPS㈜ | 17,685 | 141,973 | 107,260 |

| 해외 | 한전KPS㈜ | 40,038 | 184,587 | 244,262 |

| 한전KPS㈜ 소계 | 332,450 | 1,523,031 | 1,425,913 | |

| KEPCO KPS PHILIPPINES CORP 소계 | 4,001 | 4,608 | 5,232 | |

| KPS 파트너스㈜ 소계 | 3,278 | 12,921 | 12,417 | |

| KEPCO KPS SOUTH AFRICA CORP 소계 |

8,393 | 8,512 | - | |

| 내부거래조정 | -5,273 | -15,221 | -14,487 | |

| 총합계 | 342,849 | 1,533,851 | 1,429,075 | |

나. 수주 및 판매전략 등

1) 수주 및 판매조직

○ 국내 : 화력부문(발전사업처), 원자력부문(원자력사업처),

송변전부문(전력사업처), 신사업부문(신사업개발처)

○ 해외 : 화력부문(해외발전사업처), 원자력부문(해외원전사업처)

2) 수주 및 판매전략

가) 전력설비 정비 사업(화력, 원자력/양수, 송변전)

(1) 기존사업

○ 발전회사별 사업본부체제 전환, 사업위주 조직구조 개선

○ 첨단정비와 경험기술을 접목한 정비기법의 차별화 유도

○ 핵심 정비기술을 확보하여 귀책 고장정지 제로화, 무결점 정비 추구

○ Total 정비 수행과 정비업무의 일관성 확보

○ 정비체제 강화를 통한 최상의 고객 가치창출

(2) 신규사업

○ 신규 프로젝트(신사업 및 전략사업) 적극 개발

○ 신규부지 발전설비 정비 및 배연탈황 O&M(Operation & Maintenance : 운전

및 정비서비스) 참여 확대

○ 신재생에너지 등 신규 프로젝트 운영 강화 : 기술영업(Service Engineer), 사업

개발 전문인력 육성

○ 발전설비 성능 진단분야 강화

○ 발전정비기술센터 부품 국산화 제작 등 Main Part Supplier 참여 추진

나) 대외사업

○ 민자발전 및 산업플랜트 정비 관련업무 수주 지속 추진

○ 신규 성능개선사업(Retrofit, Repowering 등) 수주 추진

○ 제작사 협력 강화, 주요 고객사 관리를 통한 사업역량 강화

○ 풍력분야 O&M 참여기반 구축 및 공동 사업개발

○ 연료전지 발전설비 장기유지보수 수주 추진

○ 수소생산ㆍ활용 분야 참여를 위한 공동 연구개발 추진

다) 해외사업

○ 기존사업 기반 강화 및 O&M 수주 확대를 통한 주력사업 경쟁력 강화

○ O&M 지분투자사업 등 사업다각화를 통한 사업확대

○ 노후발전소 성능개선 사업 추진

3) 수주 및 판매조건

다기종 발전설비에 대한 풍부한 정비데이터와 전문정비조직 및 인력을 확보하여

정비판매시장에서 유리한 판매조건을 선점하고 있음.

다. 수주현황

○ 한전KPS(주)

| (작성기준 : 2024.03.31) | (단위 : 백만원) |

| 구분 | 발주처 | 공사명 | 최초계약일 (공사시작일) |

완공예정일 | 기본도급액 | 완성공사액 | 계약잔액 |

|---|---|---|---|---|---|---|---|

| 화력 | 한국동서발전(주) 등 | 당진화력 계측제어설비 경상정비용역(제2계약) 등 25건 |

2013-04-01 등 | 2024-09-30 등 |

832,719 | 704,068 | 128,651 |

| 원자력 /양수 |

한국수력원자력(주) | 20년도 원전(다수호기) 기전설비 경상 및 계획예방정비공사 등 20건 |

2020-03-01 등 | 2021-03-31 등 | 2,087,930 | 1,602,199 | 485,731 |

| 송변전 | 한국전력공사 | 345kV 동두천CC-양주T/L 건설공사(2공구) 등 4건 |

2020-01-02 등 | 2024-08-09 등 | 132,536 | 84,699 | 47,837 |

| 대외 | 광양그린에너지(주) 등 | 광양바이오매스 발전사업 경상정비공사 및 운전용역 등 5건 |

2023-06-01 등 | 2029-09-30 등 | 195,712 | 30,636 | 165,076 |

| 해외 | Dynatec Madagascar Societe Anonyme 등 |

마다가스카르 암바토비 O&M 사업 등 12건 |

2017-09-01 등 | 2027-08-31 등 | 2,259,895 | 1,124,627 | 1,171,478 |

| 주) 1. 기본도급액 100억원 이상의 주요사업 기재하였으며, 완료된 사업은 제외하였음. |

| 2. 완성공사액은 2024.03.31. 현재까지의 매출 인식금액임(부가세 별도). |

| 3. 계약잔액은 2024.03.31. 현재 기준 계약 잔액이며, 개별공사중 완성공사액이 기본도급액을 초과하여 준공되는 경우가 발생하여 기본도급액과 완성공사액 의 차이가 계약잔액과 상이할 수 있음. |

| ※상세 현황은 '상세표-4. 수주현황' 참조 |

○ 종속회사 : KEPCO KPS PHILIPPINES CORP

| (기준일 : 2024.03.31) |

(단위 : 백만원) |

| 구분 | 기본도급액 | 완성공사액 | 계약잔액 |

|---|---|---|---|

| 관계사 | - | - | - |

| 비관계사 | 7,750 | 4,001 | 3,749 |

| 소계 | 7,750 | 4,001 | 3,749 |

○ 종속회사 : KPS 파트너스㈜

| (기준일 : 2024.03.31) |

(단위 : 백만원) |

| 구분 | 기본도급액 | 완성공사액 | 계약잔액 |

|---|---|---|---|

| 관계사 | 26,865 | 3,278 | 23,588 |

| 비관계사 | - | - | - |

| 소계 | 26,865 | 3,278 | 23,588 |

○ 종속회사 : KEPCO KPS SOUTH AFRICA PTY LTD

| (기준일 : 2024.03.31) |

(단위 : 백만원) |

| 구분 | 기본도급액 | 완성공사액 | 계약잔액 |

|---|---|---|---|

| 관계사 | - | - | - |

| 비관계사 | 30,265 | 8,393 | 21,872 |

| 소계 | 30,265 | 8,393 | 21,872 |

라. 수주의 계절적 변동요인

당사의 국내발전설비 정비공사 중 경상정비공사를 제외한 계획예방정비공사와 개보수공사는 수주와 매출의 계절적요인이 존재합니다. 이는 안정적 전력수급을 위해 하절기와 동절기 등 전력수요 피크기를 피하여 주요공사(계획예방정비 및 개보수)일정이 수립(전력거래소)되고 있기 때문이며, 모든 발전설비는 기기운전 신뢰도를 확보하기 위하여 공사규모(공사급수)를 달리 하며 계획예방정비공사 주기를 설정하여 정기점검을 실시하므로 일반적으로 분기별, 계절별로 수주 및 매출의 차이가 발생됩니다.

5. 위험관리 및 파생거래

가. 주요 시장위험 내용(연결기준)

시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동되는 시장위험에 노출되어 있습니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세 유형의 위험으로 구성됩니다.

1) 환위험

외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 보고기간말 현재 외화로 표시된 화폐성자산 및 부채의 외화금액은 'Ⅲ. 재무에 관한 사항 - 3. 연결재무제표 주석 - 36. 위험관리' 항목을 참고하여 주시기 바랍니다.

보고기간말 현재 각 외화에 대한 원화환율이 10% 변동 시 환율변동이 당기손익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| 10% 증가 | 10% 감소 | 10% 증가 | 10% 감소 | |

| 순이익 증가(감소) | 4,970 | -4,970 | 3,542 | -3,542 |

| 자본의 증가(감소) | 4,970 | -4,970 | 3,542 | -3,542 |

상기 민감도 분석은 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채를 대상으로 하였습니다.

2) 이자율위험

보고기간말 현재 차입금이 존재하지 않기 때문에 이자율 위험에 노출되어 있지 않습니다.

3) 기타 가격위험

영업특성상 철강, 석유 등 원자재 구매 등의 활동이 거의 존재하지 않아 원자재가격시장의 변동에 따른 재무적 위험이 거의 존재하지 않습니다.

나. 위험관리정책

당사가 노출되어 있는 환위험관리를 위해 외환거래 원칙을 사규로 명문화하여 엄격히 시행하고 있으며, 환위험관리에 대한 정책 심의ㆍ결정 기구를 설치하여 환위험을 관리하고 있습니다. 또한, 완전하고 체계적인 환위험관리를 위하여 ERP 시스템을 통한 외화 현황 관리 전산화, 주기적 VaR 규모 측정 및 위험단계 설정, 위험 단계별 대응체계 수립 등을 통해 전사적 위험관리를 시행하고 있습니다.

1) 위험관리방식

당사 환위험관리 정책은 외화 수입ㆍ지출의 Natural Hedge를 통해 환위험을 제거 또는 최소화함을 기본 원칙으로 하고 있으며, 구체적인 사항은 환위험관리 조직인 환위험관리위원회의 심의ㆍ의결을 거쳐 관리하고 있습니다.

2) 위험관리조직

당사는 환위험을 관리하는 조직으로 환위험관리위원회 및 재무위험관리위원회를 설치ㆍ운영하고 있으며, 환위험관리위원회에서는 환위험관리 정책을 심의ㆍ의결하며, 재무위험관리위원회에서는 주기적인 환위험 측정 및 대응체계를 관리하고 있습니다. 각 환위험관리 조직의 구성 및 주요 심의사항은 아래와 같습니다.

| 구분 | 환위험관리위원회 | 재무위험관리위원회 |

| 구성 | 외부위원 포함 7인 이상 10인 이내 | 외부위원 포함 5인 이상 |

| 심의사항 | 환위험 관리 정책, 기준 등 '환위험관리기준'에 명시된 사항 |

환위험 수준 측정 및 수준별 대응체계 등 '재무위험관리기준'에 명시된 사항 |

6. 주요계약 및 연구개발활동

가. 주요 기술협력계약

해외기술협력은 원자력발전소 설계사인 웨스팅하우스와 원전 1차측 정비서비스 기술협력, 또한 가스터빈 제작사인 GE와는 고온부품 정비기술에 대한 기술협력을 체결하여 운영하고 있으며, 경영상의 주요기술협력계약 현황은 아래의 표와 같습니다.

| (기준일 : 2024.03.31.) |

| 구분 | 계약사 | 국적 | 계약내용 및 목적 | 계약기간 |

|---|---|---|---|---|

| 기술도입 (원자력) |

Westinghouse Electric Company |

미국 | 원자력발전소 1차측 주요기기 정비기술 협력 | '94.05.01. ~ '24.04.30.(30년) |

| 기술도입 (비파괴검사) |

한국수력원자력(주) | 한국 | 사업화 관련 소구경배관 초음파 검사기술도입 | '17.12.22. ~ '27.12.21.(10년) |

| 기술도입 (가스터빈) |

한국전력 | 한국 | 가스터빈 고온부품 내구성 평가기술 | '19.01.11. ~ '24.01.10.(5년) |

| 기술도입 (가스터빈) |

한국전력 | 한국 | 터빈 입구 온도 계측시스템 및 계측 방법 | '23.12.29. ~ '28.12.28.(5년) |

| 기술도입 (가스터빈) |

한국전력 등 4사 | 한국 | 가스터빈 연소튜닝 지원장치 및 그 방법 | '23.12.29. ~ '28.12.28.(5년) |

| 기술이전 | 상세표 참조 | 한국 | 원자로 냉각재 주유시스템 제품 판매를 위한 기술이전 등 93건 |

상세표 참조 |

| ※상세 현황은 '상세표-5. 주요 기술협력계약' 참조 |

나. 연구개발활동

1) 연구개발활동의 개요

당사는 국내외 화력, 원자력/양수, 송변전 및 신재생 등 전력설비의 신기술 개발을 위하여 종합기술원과 원자력정비기술센터, 발전정비기술센터 등 특화된 연구개발조직을 운영하고 있으며, 연구개발 전문인력을 지속양성하고 R&D 투자규모를 지속 확대하는 등 연구개발에 많은 인력과 비용을 투자하고 있습니다. 당사는 『세계 No.1 전력설비 정비산업 Grand 플랫폼 기업』 비전 달성을 위한 연구개발 중점 추진분야로 화력발전, 원자력발전, 송변전 및 신재생에너지 분야에 대한 정밀진단ㆍ성능향상ㆍ수명평가ㆍ설비개조ㆍ원전제염/해체 부문 등의 신기술 개발에 집중하고 있습니다.

『KPS 2030 중장기 기술개발 Road Map』을 수립하여 2030년까지 발전설비 정비기술 고도화&디지털화 및 그린에너지 O&M 기술개발 등 3대 추진전략, 8대 기술개발분야, 115개 세부과제에 대한 핵심기술을 집중개발하며, 기술적인 측면에서 글로벌 리딩기업으로서의 지위를 확고히 하여 VISION 2030의 성공적인 달성을 위한 뒷받침을 하고 있습니다. 부족기술에 대해서는 분야별로 웨스팅하우스, 제너럴일렉트릭 등 해외선진제작사 등과 장기기술협약계약을 체결하여 기술을 자립해 나가고 있으며, 한전 전력연구원ㆍ한수원 중앙연구원ㆍ대학 등과도 기술협력, MOU 체결을 통해 산학연 연구개발 네트워크를 확대해 나가고 있습니다. 또한 우수연구개발 성과를 적극 발굴하여 대내외 세미나, 컨퍼런스, 전시회를 통한 논문발표 및 국제특허 출원 등 지식자산화를 지속적으로 추진하여 국제 기술경쟁력을 강화하고 있습니다.

2) 연구개발 담당조직

|

|

종합기술원 조직도 |

3) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 연구개발비용 계 | 5,286 | 34,486 | 32,488 |

| (정부보조금) | 16 | 252 | 482 |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액 ×100] |

1.59% | 2.26% | 2.28% |

| 주) 연구개발비용은 경상개발비와 인건비 합계이며, 정부보조금을 차감하기 전의 연구개발비용 지출 총액을 기준으로 산정 |

4) 연구개발 실적

가) 내부 연구기관 연구실적

| (단위:건) |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 수행과제 건수 | 29 | 38 | 46 |

| 완료과제 건수 | 2 | 14 | 20 |

| 지적재산권 확보(등록) 실적 | 31 | 239 | 97 |

나) 주요 연구개발 성과

| (기준일 : 2024.03.31.) |

| 구 분 | 연구과제명 | 연구결과 및 기대효과 |

|---|---|---|

| 2024년 1분기 | APR1400 핵연료 장전 VR 정비 콘텐츠 개발 등 2건 |

상세표 참조 |

| 2023년 | 증기발생기 전열관 검사/정비 로봇용 WINDOWS 기반 제어운용시스템 개발 등 16건 |

상세표 참조 |

| 2022년 | 기력발전 성능시험 및 진단 통합프로그램 개발 등 11건 | 상세표 참조 |

| ※상세 현황은 '상세표-6. 주요 연구개발 성과' 참조 |

7. 기타 참고사항

가. 지적재산권

1) 지적재산권 보유현황

| (기준일 : 2024.03.31.) |

| 구 분 | 특허 | 실용신안 | 디자인 | 상표 | ||

|---|---|---|---|---|---|---|

| 국내 | 국외 | 국내 | 국외 | |||

| 등록건수 | 1,062 | 23 | 191 | 24 | 160 | 0 |

2) 보고대상 기간중 등록된 지적재산권 내역

| (기준일 : 2024.03.31.) |

| 구 분 | 종류 | 내용 | 비고 | |

| 한전KPS(주) | 산업재산권 | 특허권 | 발전기 브러시 분담전류 개선 장치 등 23건 |

- |

| 실용신안권 | 탈부착이 가능한 활선경보 장치 등 4건 |

- | ||

| 디자인 | 스터드 홀 검사 장치 등 2건 |

- | ||

| 상표 | LAN선 Audit 등 2건 |

- | ||

| 주) 보고대상 기간중(2024.1.1.~2024.03.31.) 신규등록된 지적재산권 보유내역임. |

| ※상세 현황은 '상세표-7. 지적재산권 보유내역' 참조 |

나. 법규, 정부규제에 관한 사항

영업에 영향을 미치는 법률 또는 제 규정으로는 공공기관의 운영에 관한 법률, 전기사업법, 전기공사업법, 중대재해처벌법, 건설산업기본법, 엔지니어링산업진흥법, 원자력안전법, 원전비리 방지를 위한 원자력발전사업자 등의 관리ㆍ감독에 관한 법률 등이 있습니다.

다. 환경보호규제준수

당사는 정부의 정책에 대응하여 ESG 경영에 맞춘 환경비전 VISION 'Green Planet'을 '함께 만들어 가는' '미래가치창조 기업'을 제시하고 정부의 환경관련 규제를 준수, 환경보호에 대한 공공기관의 책임을 다하기 위해 노력하고 있습니다. 화력, 원자력 및 양수발전설비와 송변전설비 등에 대한 Total 서비스를 제공하는 세계 No.1 전력설비 정비산업 Grand 플랫폼 기업으로서 발전설비를 소유하지 않고 고객의 설비관리를 주 업무로 하고 있습니다. 한전KPS는 발전회사(한전 및 6개 발전사, 국내 민간발전사, 해외 발전사)의 사업장 내에서 고객사와 공동으로 환경가이드라인에 의거하여 환경경영시스템 운영에 참여하고 있습니다. 정비 중 발생하는 부산물은 고객사의 운영 지침을 준수하여 처리하고 있으며, 발생하는 부산물을 종류별로 분리수거하여 처리하는 등 엄격한 환경 기준을 준수하고 있습니다.

또한, 한전KPS의 자체설비를 보유하고 있는 발전정비기술센터는 고객사와는 별도로 환경경영시스템을 구축·운영하고 있으며 2002년 9월 28일 국제환경경영시스템인 ISO 14001을 인증 받았습니다. 2011년 4월 한전KPS본사와 발전정비기술센터의 ISO 9001 & 14001 시스템 통합 구축추진 계획을 수립하고, 통합 매뉴얼과 절차서를 개발하여 2011년 7월 24일 ISO 9001 & 14001 통합 인증을 취득하였습니다. 또한 2017년 9월 ISO 9001/14001:2015년판 전환 인증을 받았으며, 2023년 8월 갱신심사를 통해 인증 유지 및 지속적인 개선활동을 전개하고 있습니다.

라. 각 사업부문의 시장여건 및 영업의 개황

1) 영업의 개황

발전설비정비란 보다 안정적으로 생산성을 향상시킬 수 있도록 발전설비를 운전, 최적조건으로 유지시키는 모든 활동을 말합니다. 현대 경영방법에 있어서 정비는 설비투자의 계획과정을 비롯한 전 과정에 관여하여 생산성을 높이는 활동으로 인식되고 있습니다. 전력산업에 있어서 발전설비의 운전과 유지는 본질적으로 등가(等價)의 업무를 양적으로 분담하는 것이며 중요도에 있어서 고저가 없습니다. 정비업무는 설비의 경제적인 가치의 유지, 기기의 수명연장, 설비가동률 제고에 따른 생산성의 증대, 고장원인 분석에 따른 재발방지 등 효과적인 업무수행을 지원함으로써 국민경제 발전에 일익을 담당하고 있습니다.

한국전력공사가 전액 출자한 발전설비정비 전문회사로 설립되어 49년간 국내외의 다양한 발전설비를 책임 정비해 온 당사는 전력의 안정적 공급이라는 공익적 목적을 달성하기 위해 우수한 전문기술인력과 첨단 장비를 바탕으로 국내외 산업설비의 가동률과 효율성 향상을 위한 고품질의 정비서비스를 제공하고 있습니다. 발전설비의 성능 향상과 설비가동율 제고를 위한 기술력을 축적하여 최고의 전력설비정비전문회사로 성장하면서 해외에서도 기술력을 인정받아 인도, 파키스탄, UAE 등지에서 적극적으로 해외시장을 개척해 나가고 있습니다.

2) 산업의 특성

가) 정비산업의 특성

전력정비산업이 전력산업의 발달과 함께 발전되어 온 것은 발전설비의 운전에는 반드시 유지보수가 뒤따라야 한다는 이유 때문입니다. 1960년대와 1970년대를 거치면서 경제개발 5개년 계획사업의 추진이 각 기업체의 성장기틀 마련을 독려하여 전력 사용량은 크게 증가하였습니다. 당시 최대수요가 설비증가율을 넘어서자 발전설비의가동률을 극대화하고 신규 발전소를 잇달아 준공하였으나 미국, 영국, 일본, 독일 등의 여러 제작업체로부터 일괄 도급방식으로 도입된 발전설비는 전적으로 제작사의 기술에 의존하여 정비작업을 진행하였을 뿐만 아니라 각 설비별, 국가별 기기의 호환성 부족 현상을 일으켜 발전소 운전 및 유지에 큰 어려움을 가져왔습니다. 한전KPS는 이러한 환경속에서 정비국산화의 필요성을 절감하고 기술향상에 매진하였으며,

각국의 다양한 설비정비경험이 오히려 한전KPS가 발전설비 정비분야의 독보적인 존재로 우뚝 서는데 큰 힘이 되었습니다.

나) 정비산업의 성장성

제10차 전력수급계획에 따른 원자력 발전 비중 증가로, 향후 원전정비산업의 물량은 증가될 것으로 예측하고 있습니다. 이와 더불어 노후화된 발전설비 성능개선 및 원전설비 해체, 신재생에너지 발전 정비 물량의 증가가 예상됩니다. 그리고 산업구조 고도화와 국민 생활수준 향상에 따른 선진국형 전력 소비추세 가속화로 전력수요의 증가세가 지속될 것이며 전력 사용 기반의 국민생활패턴으로 전환되어 고급 청정에너지인 전력 소비는 지속적으로 증가될 것으로 전망됩니다.

나) 경기변동의 특성 및 계절성

당사는 수주 및 매출의 계절적 변동요인이 존재합니다. 이는 안정적 전력수급을 위해 하절기와 동절기 등 전력수요 피크기를 피하여 주요공사(계획예방정비 및 개보수)일정이 수립되고 또한 모든 발전설비는 공사규모(급수)를 달리하여 정기점검을 실시하므로 일반적으로 분기별, 계절별로 수주 및 매출의 차이가 발생합니다.

3) 국내외 시장여건

가) 시장의 안정성 및 경쟁상황

한국전력공사의 발전회사 분리 이후 양질의 전력생산을 위한 발전경쟁에 따라 설비 이용률 향상이 발전회사의 수익과 직결되고 있습니다. 점차 노후화되는 발전설비의 계속운전과 고장정지의 감소를 위해서는 더욱 발전설비의 정비가 중요한 요인으로 대두되고 있으며, 향후 정비시장규모는 점차 확대될 것으로 전망됩니다.

발전5사 주관 '경쟁도입 정책결정' 용역('11년 9월) 결과를 바탕으로 발전정비산업 경쟁이 도입되었습니다. 1단계 경쟁은 '13년부터 '17년까지 5년간 최신기종, 대용량 신규발전소 핵심설비(터빈, 발전기 등)는 한전KPS가 담당하고, 신규발전소 비핵심설비 및 한전KPS 핵심설비 상응물량은 입찰하는 것이 골자이며, 2단계 경쟁은 '발전5사 주관, 발전정비산업 경쟁도입 2단계 정책결정 용역안에 대한 정책결정이 유보된 상황입니다.

나) 시장점유율

당사는 국내 5개 발전회사 및 한수원과 경상정비계약을 체결하고 발전소마다 상주사업소를 두어 발전소 경상정비를 비롯해 발전소에서 발주되는 공사를 수주하고 있습니다. 그러나 1997년 이후 정부는 당사에 대한 독점적 국내 정비의존도 분산차원에서 민간정비업체를 육성하고자 화력부문에서 발전회사 주관으로 민간정비업체를 육성중에 있습니다. 이들 민간업체는 태안, 하동, 당진, 영흥화력 발전소 등에서 발전사와의 수의계약 또는 경쟁입찰형태로 참여하고 있습니다. 원자력부문은 2024년도 3월말 현재 상업운전중인 25기의 원자력발전호기 중 14기 및 한울5,6호기, 신고리1,2호기 1차측 설비는 당사에서 단독으로 수행하고 있으며 7기는 공동수급방식으로 정비업무를 수행하고 있습니다.

당사의 국내 정비시장은 크게 한전, 한수원 및 5개 발전회사와 국내 민간발전설비로나눌 수 있습니다. 아래 점유율은 한전, 한수원 및 5개 발전회사에서 당사가 수행하는 부분에 대해서 단순비율로서 점유율을 산출하였으며 시장점유율은 다양한 기준과

방식에 따라 그 산출에 차이가 있음을 참고하시기 바랍니다.

(1) 화력부문 정비점유율

| (단위 : MW) |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 화력 발전5社 발전용량(A) 주)1 | 51,716 | 51,716 | 51,365 |

| 당사 수행분(B) 주)2 | 24,258 | 24,258 | 23,745 |

| 점유율(B/A×100) 주)3 | 46.9% | 46.9% | 46.2% |

| 주) 1. 화력 발전5社 정비대상 설비 중 당사가 수행하는 설비점유율(경상정비 기준)적용 2. 공동수급 정비지분율 및 경쟁발주 설비 중 당사 수행분을 반영하여 산출 - 당사 정비수행 발전용량은 (발전용량×정비수행률)로 산출 3. 점유율은 산정방식에 따라 차이가 있음 |

(2) 원자력부문 정비점유율

| (단위 : MW) |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 한수원(원자력) 발전용량(A) 주)1 | 24,650 | 24,650 | 24,650 |

| 당사 수행분(B) 주)2 | 17,414 | 17,414 | 17,377 |

| 점유율(B/A×100) 주)3 | 70.6% | 70.6% | 70.5% |

|

주) 1. 한수원 원자력발전소 정비대상 설비 중 당사가 수행하는 설비점유율(경상정비 기준)적용 2. 공동수급 정비지분율 및 경쟁발주 설비 중 당사 수행분을 반영하여 산출 3. 점유율은 산정방식에 따라 차이가 있음 |

(3) 양수부문 정비점유율

| (단위 : MW) |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 한수원(양수) 발전용량(A) 주)1 | 4,700 | 4,700 | 4,700 |

| 당사 수행분(B) 주)2 | 3,150 | 3,150 | 3,150 |

| 점유율(B/A×100) 주)3 | 67.0% | 67.0% | 67.0% |

|

주) 1. 한수원 양수발전소 정비대상 설비 중 당사가 수행하는 설비점유율(경상정비 기준)적용 2. 공동수급 정비지분율 및 경쟁발주 설비 중 당사 수행분을 반영하여 산출 |

(4) 송변전 부문 정비점유율

| (단위 : C-km) |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 가공송전선로 긍장(A) | 30,510 | 30,440 | 30,463 |

| 당사 경상정비설비(B) | 30,510 | 30,440 | 30,463 |

| 점유율(B/A×100) | 100% | 100% | 100% |

| 주) 지중선, HVDC수중선 및 가공선을 제외한 설비현황으로서 한국전력공사에서 직영 운영하던 가공송전 설비순시점검업무를 1992년부터 동사에서 시행하면서 점유율을 점차 확대하여 2009년부터 100% 수탁 시행하고 있음. |

4) 경쟁요인 및 회사의 강점

당사는 국내 발전설비정비 선도기업으로서 국내 화력 발전설비, 원자력/양수 발전설비 및 송변전설비 정비시장의 시장 우위적 위치에 있습니다. 당사의 경쟁력은 다기종으로 구성된 발전설비에 대해 오랫동안 축적된 정비 Data와 경험을 바탕으로 현장정비(경상 및 계획예방정비)는 물론 정비기술 연구개발 등 엔지니어링 기술까지 겸비한 고도의 Total 정비수행능력을 보유하고 있는 점입니다. 또한 돌발복구 발생시 사업소간 원활한 인력 지원체계와 정비조직을 상호 연계한 운영이 가능한 것이 큰 장점입니다.

가) 설비별 기술인력 (필수인력) 적재적소의 활용

○ 설비지역별(국내, 국외) '상주형 조직'과 '유동형 전문조직' 운영을 통한 인력효율

극대화

○ 전문인력 2원화 운영으로 설비별 '상주 전문인력(상시 정비 대응), '유동형 전문

인력(기술지원실)' 투입, 대규모ㆍ특수 정비상황 등 발생시 인력 효율성 극대화

○ 단독정비업무 수행 및 정비업무 전반 감독이 가능한 인력(Supervisor급) 양성 및

투입으로 국내ㆍ외 동시 다발적 공사 '적기ㆍ적시 대처'와 동시에 최고의 정비

품질 상시 확보

○ 해외 전문 조직 및 인력운영을 통한 글로벌 정비인력 확보 및 활용성 제고로

국내ㆍ외 최고의 정비 효율 달성

○ 사내자격제도 정착으로 개인 기술력 (정비품질)의 고급화 실현

※ 2000. 9. 20 노동부 '사업 내 자격제도' 인정. 현재 4개 등급, 5개 분야, 195개

종목이 있음.

○ 사내 전문기술인력 양성 교육기관 운영(인재개발원/원자력연수원)

※ 2018 Best HRD(인적자원개발) 우수기관 인증

나) 해당 설비별 장비확보(필수장비) 및 보유능력

○ 다양한 발전설비 모델에 적용할 수 있도록 독자 개발 및 전용 공기구 다수 확보

○ 최첨단 및 특수, 발전설비 전용 검사장비 다수 확보

○ 측정기기「국제공인 교정기관」인정 등 장비의 신뢰성확보로 정비품질 향상

다) 예방점검(예측진단) 수행능력

○ 터빈, 발전기, 보일러 등 주요설비에 대한 진단 및 평가 전문인력확보

○ 예측진단 전담팀 운영으로 사후정비에서 예측정비체제 구축을 위한 기반 확보

○ 터빈 Weight Balancing 수행 장비보유 : 최첨단 고가 장비 지속 확충

○ 최첨단 예측정비기법 도입을 통한 설비진단 기술의 다양화

○ Thermography, 오일분석, 전동기진단 등의 기술을 도입ㆍ활용

라) 기술관리 수행능력

○ 각종 정비업무(TM, 작업의뢰서, 기타정비) 수행의 체계적 운영

○ 각 설비별, 기기별 경향분석을 통한 문제설비 개선(제안 활성화)

○ 기종별, 발전원별 각종 정비 절차서 확보로 효율적인 품질 및 기술관리

○ ERP시스템 구축으로 정비 인프라 강화

마) 전반적인 기술력 수준 및 종합정비 운영능력 우수

○ 전문기술자(특화기술 엔지니어 확보 : 석박사급 전문원, 연구원, 기술고문) 수시

활용

○ 정비원의 완벽정비수행 의지 탁월

○ 해외 기술협약 및 상호 협조관계 체제 유지(기술이전)

○ 기술도입 및 투자계획 (자세한 사항은 'Ⅱ. 사업의 내용 - 6. 주요계약 및 연구개발

활동' 내용 참고)

○ 전문인력에 대한 지속적 교육훈련 투자 강화 등

| 【연수원별 교육실적】 |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 |

|---|---|---|---|

| 인재개발원 | 37 / 610 | 132 / 4,296 | 132 / 4,262 |

| 원자력연수원 | 28 / 365 | 76 / 1,120 | 72 / 1,105 |

| 주) 과정수/교육인원 (명) |

| 【자격증 보유현황】 |

| (기준일 : 2024.03.31.) |

(단위 : 명) |

| 구분 | 기술사 | 기사 | 산업기사 | 기능장 | 기능사 | 기타 | 미보유자 | 총합계 |

|---|---|---|---|---|---|---|---|---|

| 인원(명) | 62 | 3,315 | 424 | 372 | 1,003 | 125 | 256 | 5,557 |

| 주) 1. 기술직 직원에 한함('24년도 1분기 알리오 경영공시 기준) 2. 개인이 국가자격 다수 보유시 최상위 자격 1개만 적용 (기술사->기능장->기사->산업기사->기능사 순) |

5) 사업부문별 주요 재무정보

'Ⅱ. 사업의 개요- 4. 매출 및 수주상황' 을 참고하여 주시기 바랍니다.

6) 신규사업의 내용과 전망

회사의 신규사업 추진은 정부의 제10차 전력수급기본계획에 기초하여 전망되고 있으며, 이에 따르면 지속적 전력수급 증가에 비례하여 총 발전설비용량도 증가할 예정입니다. 실현가능하고 균형잡힌 전원믹스와 원전의 활용, 적정수준의 재생에너지 유지를 위해서 원자력과 신재생에너지의 비중을 늘리며 "2030 NDC 수정안" 및 "국가 탄소중립 녹색성장 기본계획" 등 탄소중립과 온실가스 감축을 위해 2036년까지 석탄발전 28기의 점진적 폐지를 계획하여 석탄에너지 비중은 줄여나가는 것을 골자로 하고 있습니다. 정부는 안정적인 전력수급을 최우선 과제로 하면서 경제성, 환경성, 안전성 등을 종합적으로 고려하여 전원믹스를 구성하고 전력망 보강, 전력시장 개편 등이 예상됨에 따라 회사의 신규사업 추진에 변동성이 존재하고 있습니다.

1) 화력사업

정부의 발전정비산업 경쟁도입 추진계획('09.04.24)의 후속 조치로 시행한 "2013년 발전정비산업 경쟁도입 정책결정 용역" 결과에 따라 경쟁도입에 대비 당사는 중장기 전략경영계획을 수립, 시나리오별(Best, Normal, Worst Case) 추정 손익 분석을 통해 전략과제를 선정, 추진하고 있습니다. 또한 발전사 경쟁체제 도입시 정비시장 점유율 및 매출 영향이 없도록 정책 수립과정에 긴밀하게 대응할 것이며 발전정비시장의 선도기업으로서 최신기술 도입 및 첨단장비 확보 등 인적, 물적 투자 확대를 통해 민간정비업체 성장속도를 뛰어넘는 지속적 우위를 유지하고 대용량 첨단 신규설비에 대해 당사의 지속 수행 및 점진적 경쟁도입을 통한 시장 점유율 제고에 노력할 것입니다.

2) 원자력사업

제10차 전력수급기본계획에 의하면 국내 원전설비는 2034년까지 4기의 원전이 증가되고, 2030년까지 10기의 원전이 안전성 확보를 전제로 계속운전이 추진될 것으로 이에 대비하여 원자력 중장기 사업추진 전략을 수립하고 원자력 안전문화 정착 및 향후 원전 정비시장에서도 주도적인 역할을 수행할 것이며, 원자력정비기술센터는 성장동력 개발 및 보유기술의 수준 향상 및 정비영역 확대를 추진하고 있습니다. 또한 원전제염 및 원전 주요기기 해체기술 개발, 폐기물처리기술 개발, 해외선진사와 기술 및 사업협력을 통한 국내외 원전해체 사업 진출을 준비하고 있습니다. 국내원전의 무결점 정비기술 능력을 바탕으로 한국전력이 추진하고 있는 한국형 원전수출 사업에도 적극 참여할 계획입니다.

3) 송변전사업

가공송전선로 정비 분야는 설비물량을 전량 시행하고 정비 대상 물량의 지속적인 증가가 예상되며 현수애자 절연성능진단 분야는 2005년부터 가공송전선로 정비공사에 포함하여 계약 체결 시행중입니다. HVDC분야는 국내 초유의 설비에 대한 축적된 정비기술과 사업기득권을 이용하여 사업기반을 강화하고 HVDC변환설비 핵심정비기술 자립을 도모하여 향후 제3 HVDC설비 및 남북한 전력연계설비가 완공될 경우 정비사업 진출에 대비하고 있습니다.

4) 대외사업

현재까지 전력그룹사 발전설비 중심의 제한적 사업 범위에서 탈피하여 산업플랜트, 민자발전 사업자가 보유한 열병합 발전설비 및 자가발전소, 연계 에너지사업 등의 적극적인 참여로 사업영역을 확대해 나갈 계획입니다. 특히 국내ㆍ외 신재생에너지 시장은 빠르게 확대될 것으로 전망됨에 따라, 미래 핵심에너지인 신재생에너지분야의 선도기업을 목표로 체계적인 사업수행을 위해 신사업분야에 사업체계를 재구축하여 신재생사업의 전문기업으로서 역할을 수행하고 있습니다.

5) 해외사업

○ 해외사업 집중 공략시장과 전략

| 해외시장 | 전 략 |

|---|---|

| 인 도 | 1998년 GMR 내연 발전소 수주를 시작으로, 현재 찬드리아(약 18년간 수행 중), 바브나가르, TSPL(대용량 초임계압 발전소) 3개 사업장에서 O&M 사업 수행 중. 기존 사업의 안정화로 시장인지도 상승과 더불어 고객가치 창출로 시장 내 브랜드가치 부각을 위해 지속적으로 노력 중. 또한 가격 경쟁력 향상을 위해 운영방법 개선과 신규 물량(IPP, CPP) 발굴 등 시장내 점유율 확대 전략 추진 중. |

| 필리핀 | 1996년 KEPHILCO 말라야 화력 #1 계획예방정비공사 수주를 필두로 일리한 복합 경상정비공사 및 다수의 정비공사 수행. 2013년 필리핀 현지법인 설립 이후 O&M으로 사업영역을 확대하여 푸팅바토 화력 O&M, 계획예방정비공사, 복구공사 및 기술용역 등의 공사를 수행. 2021년 필리핀 내 지속성장 기반구축을 위해 현지 영업력을 보유한 파트너사와 필리핀 법인 JV를 설립하는 등 현지화 전략의 일환인 거점시장 확대가 성공적으로 추진 중. |

| 요르단 | 2013년 IPP3 600MW 디젤발전소 O&M 수주를 시작으로 한국전력공사 등 전력그룹사와의 전략적 협력관계를 활용, 알카트라나 복합화력 발전소 계획예방정비공사 등 각종 변동공사 수주. 또한 검증된 O&M 역량과 신뢰를 바탕으로 요르단 전력청이 발주하는 각종 공사에 참여 방안 협의 중이며,요르단을 전략적 거점 지역으로, MENA(중동 및 북부 아프리카) 시장으로의 사업 확대 전략 추진 중. |

| 인도네시아 | 2002년 인도네시아 전력공사(MSBU) 정비전문회사 설립 기술자문용역을 시작으로 SAI 디젤 발전소 성능개선공사, Tarjun 화력 계획예방정비공사, Cirebon 화력 ENGINEER 수탁교육, 탄중자티 터빈 계획예방정비공사, 메락 화력 성능진단공사를 성공적으로 수행하여 회사의 브랜드 가치 상승. 2018년 Indonesia Power와의 사업협력 MOU를 체결, Pangkalan Susu 화력 O&M TA 용역을 수행하여 회사 이미지 제고 일조. 이를 기반으로 2021년 인도네시아 지사를 개소, 포스코에너지 100MW 터빈·발전기 Major 계획예방정비공사를 완벽하게 수행, 인도네시아 시장 내 전략적 우위를 선점하기 위해 IPP 발전소, 인도네시아 전력청 산하 발전소 O&M, 각종 변동공사 수주 추진 중. |

| 남아공 | 2008년부터 Grootvlei, Matla, Majuba 화력 발전소 등 남아공 전력청 산하 13개 발전소에 계획예방정비공사 기술용역을 수행, 2013년 남아공지사 설립 이후, 남아공 ESKOM 소유 터빈, 발전기 계획예방정비공사 등 수행. 2023년 ESKOM 발전소 정비 추가 수주. 남아프리카공화국 내 현지법인을 설립하여 아프리카 시장점유율 확대 노력중. |

| UAE | UAE Barakah 지역에 APR1400(1400MW) 4기가 '11년 착공하였으며, 1호기는 '21년 상반기부터, 2호기는 '22년 상반기부터, 3호기는 '23년 상반기부터 상업운전을 시행중임. KPS 주요 사업분야는 시운전정비, 경상정비, 계획예방정비 등이며 한수원(주)과 '11년 8월 ENEC 정비인력 양성 용역, '13년 8월 UAE원전 4개 호기 시운전 정비 공사 착수, '16년 1월 UAE원전 4개 호기 가동전 검사 용역, '17년 6월 UAE원전 설비정비용역 계약을 체결하여 현재 수행중에 있음. '19년 6월부터는 UAE원전 경상정비공사 수행을 위해 원전 장기정비 계약을 체결하여 수행하고 있음. |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) |

| 구 분 | 제41기 1분기 | 제40기 | 제39기 |

|---|---|---|---|

| 2024.03.31 | 2023.12.31 | 2022.12.31 | |

| [유동자산] | 1,065,380 | 968,483 | 868,119 |

| ㆍ현금및현금성자산 | 143,966 | 49,082 | 122,574 |

| ㆍ매출채권및기타채권 | 193,009 | 290,829 | 191,468 |

| ㆍ금융자산 | 46,139 | 5,862 | 71,344 |

| ㆍ미청구공사 | 584,679 | 549,806 | 410,962 |

| ㆍ재고자산 | 24,577 | 25,262 | 28,749 |

| ㆍ당기법인세자산 | 28,288 | 31,517 | 20,995 |

| ㆍ기타 | 44,722 | 16,125 | 22,027 |

| [비유동자산] | 640,260 | 628,851 | 693,903 |

| ㆍ유형자산 | 462,557 | 449,193 | 447,725 |

| ㆍ무형자산 | 8,286 | 8,613 | 8,320 |

| ㆍ매출채권및기타자산 | 69,573 | 68,581 | 64,434 |

| ㆍ기타 | 99,844 | 102,464 | 173,424 |

| 자산총계 | 1,705,640 | 1,597,334 | 1,562,022 |

| [유동부채] | 473,698 | 318,864 | 317,590 |

| ㆍ매입채무및기타채무 | 244,701 | 96,529 | 85,138 |

| ㆍ당기법인세부채 | 29,718 | 27,255 | 30,235 |

| ㆍ기타 | 199,279 | 195,080 | 202,217 |

| [비유동부채] | 6,768 | 5,874 | 28,699 |

| ㆍ매입채무및기타채무 | 2,848 | 3,136 | 5,395 |

| ㆍ종업원급여채무 | 1,643 | 693 | 615 |

| ㆍ기타 | 2,277 | 2,045 | 22,689 |

| 부채총계 | 480,466 | 324,738 | 346,289 |

| [자본금] | 9,000 | 9,000 | 9,000 |

| [이익잉여금] | 1,216,133 | 1,263,818 | 1,207,413 |

| [기타자본구성요소] | 41 | (222) | (680) |

| [비지배지분] | - | - | - |

| 자본총계 | 1,225,174 | 1,272,596 | 1,215,733 |

| 부채 및 자본 총계 | 1,705,640 | 1,597,334 | 1,562,022 |

| 2024.01.01~ 2024.03.31 |

2023.01.01~ 2023.12.31 |

2022.01.01~ 2022.12.31 |

|

| 매출액 | 342,849 | 1,533,851 | 1,429,075 |

| 영업이익 | 52,242 | 199,376 | 130,553 |

| 당기순이익 | 43,556 | 162,677 | 100,182 |

| 주당순이익(단위 : 원) | 968 | 3,615 | 2,226 |

| 연결총당기순이익 | 43,556 | 162,677 | 100,182 |

| 지배회사지분순이익 | 43,556 | 162,677 | 100,182 |

| 비지배지분 순이익 | - | - | - |

| 기본주당순이익(단위 : 원) | 968 | 3,615 | 2,226 |

| 희석주당순이익(단위 : 원) | 968 | 3,615 | 2,226 |

| 연결에 포함된 회사수 | 4 | 4 | 3 |

| 주1) 상기 재무정보는 한국채택국제회계기준에 따라 작성되었으며, 제30기 반기에 최초로 연결대상 종속기업이 발생했으며, 제37기, 제40기에 연결대상 종속기업이 추가 발생하였습니다 |

(1) 연결대상회사의 변동내용

| 사업년도 | 연결에 포함된 회사 | 전기대비 연결에 추가된 회사 | 전기대비 연결에서 제외된 회사 |

|---|---|---|---|

| 제 41기 1분기 | 한전KPS(주) KEPCO KPS PHILIPPINES CORP. |

- | - |

| 케이피에스파트너스 주식회사 | |||

| KEPCO KPS SOUTH AFRICA PTY LTD |

나. 요약 재무정보

| (단위 : 백만원) |

| 구 분 | 제41기 1분기 | 제40기 | 제39기 |

|---|---|---|---|

| 2024.03.31 | 2023.12.31 | 2022.12.31 | |

| [유동자산] | 1,045,444 | 953,211 | 861,706 |

| ㆍ현금및현금성자산 | 138,375 | 44,802 | 119,042 |

| ㆍ매출채권및기타채권 | 187,401 | 283,981 | 188,802 |

| ㆍ금융자산 | 45,939 | 5,862 | 71,344 |

| ㆍ미청구공사 | 576,470 | 545,869 | 410,885 |

| ㆍ재고자산 | 24,577 | 25,262 | 28,749 |

| ㆍ당기법인세자산 | 28,222 | 31,444 | 20,950 |

| ㆍ기타 | 44,460 | 15,991 | 21,934 |

| [비유동자산] | 643,867 | 632,169 | 693,747 |

| ㆍ유형자산 | 460,271 | 446,890 | 446,073 |

| ㆍ무형자산 | 8,235 | 8,557 | 8,270 |

| ㆍ매출채권및기타채권 | 69,502 | 68,510 | 64,381 |

| ㆍ종속기업투자 | 5,304 | 5,304 | 1,140 |

| ㆍ공동기업투자 | 192 | 192 | - |

| ㆍ기타 | 100,363 | 102,716 | 173,883 |

| 자산총계 | 1,689,311 | 1,585,380 | 1,555,453 |

| [유동부채] | 465,269 | 313,249 | 316,497 |

| ㆍ매입채무및기타채무 | 238,185 | 92,429 | 84,926 |

| ㆍ당기법인세부채 | 28,808 | 26,950 | 30,161 |

| ㆍ기타 | 198,276 | 193,870 | 201,410 |

| [비유동부채] | 6,105 | 5,348 | 28,205 |

| ㆍ매입채무및기타채무 | 2,827 | 3,105 | 5,395 |

| ㆍ종업원급여채무 | 1,643 | 693 | 588 |

| ㆍ기타 | 1,635 | 1,550 | 22,222 |

| 부채총계 | 471,374 | 318,597 | 344,702 |

| [자본금] | 9,000 | 9,000 | 9,000 |

| [이익잉여금] | 1,208,937 | 1,257,783 | 1,202,131 |

| [기타자본구성요소] | - | - | (380) |

| 자본총계 | 1,217,937 | 1,266,783 | 1,210,751 |

| 부채 및 자본 총계 | 1,689,311 | 1,585,380 | 1,555,453 |

| 종속·관계·공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 2024.01.01~ 2024.03.31 |

2023.01.01~ 2023.12.31 |

2022.01.01~ 2022.12.31 |

|

| 매출액 | 332,450 | 1,523,031 | 1,425,913 |

| 영업이익 | 50,257 | 197,516 | 129,378 |

| 당기순이익 | 42,335 | 161,849 | 97,881 |

| 주당순이익(단위 : 원) | 941 | 3,597 | 2,175 |

| 주) 상기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 41 기 1분기말 2024.03.31 현재 |

|

제 40 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 41 기 1분기말 |

제 40 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

1,065,379,921,969 |

968,483,212,478 |

|

현금및현금성자산 (주5,6,7,36) |

143,966,336,987 |

49,082,349,367 |

|

유동금융자산 (주5,6,9,11,12,36,37) |

46,138,899,832 |

5,861,551,952 |

|

매출채권및기타채권 (주5,8,18,36,37) |

777,687,967,585 |

840,634,555,742 |

|

유동재고자산 (주13) |

24,577,341,044 |

25,262,010,153 |

|

당기법인세자산 (주33) |

28,287,905,045 |

31,517,455,452 |

|

유동비금융자산 (주14) |

44,721,471,476 |

16,125,289,812 |

|

비유동자산 |

640,259,695,946 |

628,850,338,356 |

|

비유동금융자산 (주5,9,10,11,12,36) |

65,317,144,998 |

66,938,127,168 |

|

장기매출채권및기타채권 (주5,8,36) |

69,573,410,492 |

68,581,361,545 |

|

유형자산 (주16,20) |

462,557,244,957 |

449,193,020,440 |

|

투자부동산 (주17) |

544,171,903 |

547,553,166 |

|

영업권 이외의 무형자산 (주19) |

8,286,427,688 |

8,613,358,857 |

|

순확정급여자산 (주22,36) |

49,349,980 |

285,833,649 |

|

관계기업 및 공동기업 투자지분 (주4,15,37) |

343,527,562 |

336,940,547 |

|

이연법인세자산 (주33) |

31,602,219,754 |

32,658,556,334 |

|

비유동비금융자산 (주14) |

1,986,198,612 |

1,695,586,650 |

|

자산총계 |

1,705,639,617,915 |

1,597,333,550,834 |

|

부채 |

||

|

유동부채 |

473,697,697,778 |

318,863,253,177 |

|

매입채무및기타채무 (주5,20,21,36,37) |

244,700,814,269 |

96,528,557,947 |

|

당기법인세부채 |

29,718,088,185 |

27,254,500,035 |

|

유동비금융부채 (주18,24,37) |

71,145,887,014 |

79,300,331,681 |

|

유동충당부채 (주23) |

128,132,908,310 |

115,779,863,514 |

|

비유동부채 |

6,767,969,772 |

5,873,889,717 |

|

장기매입채무및기타채무 (주5,20,21,36,37) |

2,848,139,625 |

3,135,745,232 |

|

종업원급여채무 (주22,36) |

1,642,504,849 |

692,784,168 |

|

이연법인세부채 (주33) |

642,500,058 |

495,141,142 |

|

비유동충당부채 (주23) |

1,634,825,240 |

1,550,219,175 |

|

부채총계 |

480,465,667,550 |

324,737,142,894 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

1,225,173,759,675 |

1,272,596,248,839 |

|

납입자본 (주1,25) |

9,000,000,000 |

9,000,000,000 |

|

자본금 |

9,000,000,000 |

9,000,000,000 |

|

이익잉여금(결손금) (주26) |

1,216,133,160,605 |

1,263,818,459,466 |

|

이익준비금 |

4,500,000,000 |

4,500,000,000 |

|

임의적립금 |

1,105,991,000,000 |

1,088,617,000,000 |

|

기타법정적립금 |

51,200,000,000 |

51,200,000,000 |

|

미처분이익잉여금 |

54,442,160,605 |

119,501,459,466 |

|

기타자본구성요소 (주27) |

40,599,070 |

(222,210,627) |

|

기타포괄손익누계액 |

40,599,070 |

(222,210,627) |

|

비지배지분 |

190,690 |

159,101 |

|

자본총계 |

1,225,173,950,365 |

1,272,596,407,940 |

|

부채및자본총계 |

1,705,639,617,915 |

1,597,333,550,834 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 41 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 40 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 41 기 1분기 |

제 40 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 (주4,18,28,37) |

342,849,081,306 |

342,849,081,306 |

351,112,333,999 |

351,112,333,999 |

|

매출원가 (주22,34,37) |

271,943,007,058 |

271,943,007,058 |

273,777,362,875 |

273,777,362,875 |

|

매출총이익 |

70,906,074,248 |

70,906,074,248 |

77,334,971,124 |

77,334,971,124 |

|

판매비와관리비 (주22,29,34) |

18,664,512,282 |

18,664,512,282 |

22,421,849,033 |

22,421,849,033 |

|

영업이익 (주4) |

52,241,561,966 |

52,241,561,966 |

54,913,122,091 |

54,913,122,091 |

|

기타수익 (주30) |

15,846,358 |

15,846,358 |

144,445,112 |

144,445,112 |

|

기타비용 (주30) |

991,209,185 |

991,209,185 |

167,887,336 |

167,887,336 |

|

기타이익 (주31) |

1,970,433,847 |

1,970,433,847 |

1,814,007,764 |

1,814,007,764 |

|

금융수익 (주5,32) |

3,625,191,321 |

3,625,191,321 |

3,942,896,107 |

3,942,896,107 |

|

금융원가 (주5,32) |

546,543,727 |

546,543,727 |

688,153,319 |

688,153,319 |

|

관계기업, 공동기업관련손익 (주15) |

4,882,246 |

4,882,246 |

(46,779,755) |

(46,779,755) |

|

법인세비용차감전순이익 |

56,320,162,826 |

56,320,162,826 |

59,911,650,664 |

59,911,650,664 |

|

법인세비용(수익) (주33) |

12,764,240,194 |

12,764,240,194 |

13,899,713,115 |

13,899,713,115 |

|

당기순이익(손실) (주26,35) |

43,555,922,632 |

43,555,922,632 |

46,011,937,549 |

46,011,937,549 |

|

기타포괄손익 |

6,131,619,793 |

6,131,619,793 |

(20,812,668,158) |

(20,812,668,158) |

|

후속적으로 당기손익으로 재분류되지 않는 기타포괄손익 (주22,26) |

5,868,810,096 |

5,868,810,096 |

(21,029,291,369) |

(21,029,291,369) |

|

확정급여제도의 재측정요소 |

5,868,810,096 |

5,868,810,096 |

(21,029,291,369) |

(21,029,291,369) |

|

후속적으로 당기손익으로 재분류되는 기타포괄손익 (주27) |

262,809,697 |

262,809,697 |

216,623,211 |

216,623,211 |

|

해외사업장환산외환차이(세후기타포괄손익) |

262,809,697 |

262,809,697 |

216,623,211 |

216,623,211 |

|

총포괄손익 (주35) |

49,687,542,425 |

49,687,542,425 |

25,199,269,391 |

25,199,269,391 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 분기순이익(손실) |

43,555,891,043 |

43,555,891,043 |

46,011,945,243 |

46,011,945,243 |

|

비지배지분에 귀속되는 분기순이익(손실) |

31,589 |

31,589 |

(7,694) |

(7,694) |

|

포괄손익의 귀속 (주4) |

||||

|

지배기업의 소유주에게 귀속되는 포괄손익 |

49,687,510,836 |

49,687,510,836 |

25,199,277,085 |

25,199,277,085 |

|

비지배지분에 귀속되는 포괄손익 |

31,589 |

31,589 |

(7,694) |

(7,694) |

|

주당이익 (주35) |

||||

|

기본주당이익 (단위 : 원) |

968 |

968 |

1,022 |

1,022 |

|

희석주당이익 (단위 : 원) |

968 |

968 |

1,022 |

1,022 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 41 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 40 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

이익잉여금 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 지분 합계 |

||||

|

2023.01.01 (기초자본) |

9,000,000,000 |

1,207,413,493,138 |

(680,429,061) |

1,215,733,064,077 |

156,078 |

1,215,733,220,155 |

|

|

포괄손익의 변동 |

당기순이익 |

0 |

46,011,945,243 |

0 |

46,011,945,243 |

(7,694) |

46,011,937,549 |

|

후속적으로 당기손익으로 재분류되지않는 기타포괄손익 |

순확정급여부채의 재측정요소 |

0 |

(21,029,291,369) |

0 |

(21,029,291,369) |

0 |

(21,029,291,369) |

|

후속적으로 당기손익으로 재분류되는 기타포괄손익 |

해외사업환산손익 |

0 |

0 |

216,623,211 |

216,623,211 |

0 |

216,623,211 |

|

소유주에 대한 배분으로 인식된 배당금 |

배당 |

0 |

(58,725,000,000) |

0 |

(58,725,000,000) |

0 |

(58,725,000,000) |

|

2023.03.31 (기말자본) |

9,000,000,000 |

1,173,671,147,012 |

(463,805,850) |

1,182,207,341,162 |

148,384 |

1,182,207,489,546 |

|

|

2024.01.01 (기초자본) |

9,000,000,000 |

1,263,818,459,466 |

(222,210,627) |

1,272,596,248,839 |

159,101 |

1,272,596,407,940 |

|

|

포괄손익의 변동 |

당기순이익 |

0 |

43,555,891,043 |

0 |

43,555,891,043 |

31,589 |

43,555,922,632 |

|

후속적으로 당기손익으로 재분류되지않는 기타포괄손익 |

순확정급여부채의 재측정요소 |

0 |

5,868,810,096 |

0 |

5,868,810,096 |

0 |

5,868,810,096 |

|

후속적으로 당기손익으로 재분류되는 기타포괄손익 |

해외사업환산손익 |

0 |

0 |

262,809,697 |

262,809,697 |

0 |

262,809,697 |

|

소유주에 대한 배분으로 인식된 배당금 |

배당 |

0 |

(97,110,000,000) |

0 |

(97,110,000,000) |

0 |

(97,110,000,000) |

|

2024.03.31 (기말자본) |

9,000,000,000 |

1,216,133,160,605 |

40,599,070 |

1,225,173,759,975 |

190,690 |

1,225,173,950,365 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 41 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 40 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 41 기 1분기 |

제 40 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

154,585,323,533 |

37,217,155,249 |

|

당기순이익(손실) |

43,555,922,632 |

46,011,937,549 |

|

당기순이익조정을 위한 가감 |

58,166,904,072 |

56,457,756,596 |

|

법인세비용 |

12,764,240,194 |

13,899,713,115 |

|

이자비용 |

235,061,511 |

216,721,743 |

|

이자수익 |

(2,906,373,221) |

(2,526,696,905) |

|

당기손익-공정가치측정금융자산 평가손익 |

0 |

(633,054,792) |

|

당기손익-공정가치측정금융자산 처분손익 |

0 |

214,726,025 |

|

외화환산손실 |

446,321,418 |

742,803,316 |

|

외화환산이익 |

(1,225,879,907) |

(1,260,866,245) |

|

유형자산처분손실 |

19,336,703 |

122,936,078 |

|

유형자산처분이익 |

(201,420,132) |

(597,059,853) |

|

퇴직급여 |

9,090,039,464 |

7,004,386,964 |

|

감가상각비 |

15,145,654,252 |

11,738,645,368 |

|

감가상각비(투자부동산) |

3,381,263 |

3,554,177 |

|

무형자산상각비 |

594,235,995 |

571,365,478 |

|

무형자산처분손실 |

0 |

56,800,898 |

|

대손상각비(대손충당금환입) |

(1,018,777,045) |

1,087,982,239 |

|

종업원급여충당부채설정액 |

24,144,631,757 |

23,352,770,936 |

|

소송충당부채설정액 |

84,606,065 |

0 |

|

소송충당부채환입액 |

0 |

(89,098,149) |

|

손실부담계약충당부채설정액 |

0 |

2,289,323,596 |

|

손실부담계약충당부채환입액 |

1,007,586,379 |

0 |

|

기타충당부채환입액 |

0 |

(42,271,622) |

|

관계기업 및 공동기업투자지분 평가손익 |

(4,882,246) |

(46,779,755) |

|

기타 |

(10,858,378) |

258,294,474 |

|

영업활동으로 인한 자산(부채)의 감소(증가) |

59,675,070,738 |

(48,215,621,237) |

|

매출채권의 감소 |

95,622,861,438 |

46,915,862,388 |

|

미청구공사의 증가 |

(32,969,611,229) |

(40,980,424,189) |

|

미수금의 감소(증가) |

1,472,249,724 |

(1,911,345,270) |

|

선급금의 증가 |

(4,624,874,237) |

(14,095,017) |

|

선급비용의 증가 |

(19,976,050,054) |

(22,885,540,746) |

|

재고자산의 감소(증가) |

684,669,109 |

(556,954,158) |

|

기타유동비금융자산의 감소(증가) |

(3,827,496,751) |

(1,766,276,845) |

|

매입채무의 증가(감소) |

688,914,921 |

1,335,648,819 |

|

미지급금의 증가(감소) |

42,261,626,286 |

(309,863,527) |

|

미지급비용의 증가 |

1,710,338,527 |

2,269,452,689 |

|

선수금의 증가(감소) |

6,519,344,436 |

185,191,089 |

|

예수금의 감소 |

(5,970,619,079) |

(5,116,956,885) |

|

보증금의 증가 |

(52,248,050) |

0 |

|

기타유동비금융부채의 감소 |

(8,725,711,093) |

(12,492,088,015) |

|

종업원급여충당부채의 감소 |

(12,881,786,850) |

(12,762,803,100) |

|

퇴직급여채무의 감소 |

(16,031,440,950) |

(18,709,268,420) |

|

사외적립자산의 감소 |

15,774,904,590 |

18,583,839,950 |

|

이자수취 |

1,016,613,037 |

1,479,419,491 |

|

이자지급 |

(152,448,001) |

(68,772,773) |

|

법인세의 납부 |

(7,676,738,945) |

(18,447,564,377) |

|

투자활동으로 인한 현금흐름 |

(51,403,880,185) |

(64,317,278,791) |

|

장단기금융상품의 증가 |

(40,200,000,000) |

(10,000,000,000) |

|

당기손익-공정가치측정금융자산의 증가 |

0 |

(90,100,000,000) |

|

당기손익-공정가치측정금융자산의 감소 |

0 |

40,000,000,000 |

|

국공채의 증가 |

(415,000) |

0 |

|

국공채의 감소 |

9,895,000 |

0 |

|

대여금의 증가 |

(2,633,451,868) |

(2,100,080,197) |

|

대여금의 감소 |

3,785,996,578 |

3,360,197,443 |

|

보증금의 증가 |

(5,400,759,239) |

(7,170,299,269) |

|

보증금의 감소 |

5,684,816,118 |

8,192,767,040 |

|

관계기업 및 공동기업 투자지분의 증가 |

0 |

(56,266,650) |

|

정부보조금의 수령 |

15,846,358 |

13,075,341 |

|

유형자산의 취득 |

(12,639,263,991) |

(6,212,280,414) |

|

유형자산의 처분 |

240,612,520 |

1,051,640,189 |

|

무형자산의 취득 |

(267,156,661) |

(1,296,032,274) |

|

재무활동현금흐름 |

(8,914,438,949) |

(1,756,778,384) |

|

리스부채의 상환 |

(8,914,438,949) |

(1,756,778,384) |

|

환율변동효과 반영전 현금및현금성자산의 순증감 |

94,267,004,399 |

(28,856,901,926) |

|

환율변동효과 |

616,983,221 |

586,574,865 |

|

현금및현금성자산의순증감 |

94,883,987,620 |

(28,270,327,061) |

|

기초현금및현금성자산 |

49,082,349,367 |

122,574,292,284 |

|

기말현금및현금성자산 |

143,966,336,987 |

94,303,965,223 |

3. 연결재무제표 주석

| 제 41 기 1분기 2024년 1월 1일부터 2024년 3월 31일까지 |

| 제 40 기 1분기 2023년 1월 1일부터 2023년 3월 31일까지 |

한전케이피에스 주식회사와 그 종속기업 |

1. 일반적인 사항

(1) 지배기업의 개요

한전케이피에스 주식회사(이하 "지배기업")는 1984년 4월 1일 한국전력공사가 전액출자하여 설립되었으며, 전력설비정비(화력, 원자력/양수, 송변전, 대외, 해외)와 관련되는 기술개발 및 신재생에너지를 주된 목적사업으로 하고 있습니다. 지배기업은 전라남도 나주시 문화로에 본사를 두고 있으며, 당분기말 현재 64개의 국내사업소와11개의 해외사업소 및 지사를 운영하고 있습니다.

지배기업은 2007년 1월 1일자로 지배기업의 상호를 한전기공 주식회사에서 한전케이피에스 주식회사로 변경하였으며, 2007년 12월 14일에 지배기업의 주식을 한국거래소가 개설한 유가증권시장에 상장하였습니다.

지배기업의 보고기간말 현재의 자본금은 90억원이며, 주요주주는 한국전력공사

(51.00%)등으로 구성되어 있습니다.

(2) 연결대상 종속기업

1) 보고기간말 현재 지배기업의 종속기업(이하 "연결대상 종속기업")에 대한 투자현황은 다음과 같습니다.

<당분기말>

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 기 업 명 | 투자주식수 | 지분율 | 주요사업 | 소재지 | 결산월 | 종속기업보유지분 |

| KEPCO KPS Philippines Corp. | 159,995주 | 99.99% | 발전설비 정비업 | 필리핀 | 12월 | 440,261,104 |

| 케이피에스파트너스(주) | 140,000주 | 100.00% | 건물관리용역업 | 대한민국 | 12월 | 700,000,000 |

| KEPCO KPS South Africa Pty., Ltd. | 100주 | 100.00% | 발전설비 정비업 | 남아프리카공화국 | 12월 | 4,163,597,596 |

<전기말>

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 기 업 명 | 투자주식수 | 지분율 | 주요사업 | 소재지 | 결산월 | 종속기업보유지분 |

| KEPCO KPS Philippines Corp. | 159,995주 | 99.99% | 발전설비 정비업 | 필리핀 | 12월 | 440,261,104 |

| 케이피에스파트너스(주) | 140,000주 | 100.00% | 건물관리용역업 | 대한민국 | 12월 | 700,000,000 |

| KEPCO KPS South Africa Pty., Ltd. | 100주 | 100.00% | 발전설비 정비업 | 남아프리카공화국 | 12월 | 4,163,597,596 |

2) 연결대상 종속기업의 보고기간말 현재 주요 재무현황 및 당분기 및 전기 중 주요 경영성과는 다음과 같습니다.

<당분기말>

| (단위 : 원) | |||||

|---|---|---|---|---|---|

| 기 업 명 | 자산총액 | 부채총액 | 순자산가액 | 매출액 | 분기순손익 |

| KEPCO KPS Philippines Corp. | 8,651,894,510 | 2,578,729,020 | 6,073,165,490 | 4,001,327,257 | 1,010,852,114 |

| 케이피에스파트너스(주) | 3,591,261,399 | 1,901,776,398 | 1,689,485,001 | 3,277,500,000 | 23,659,201 |

| KEPCO KPS South Africa Pty., Ltd. | 12,742,201,771 | 7,031,039,902 | 5,711,161,869 | 8,393,486,470 | 598,260,475 |

<전기말>

| (단위 : 원) | |||||

|---|---|---|---|---|---|

| 기 업 명 | 자산총액 | 부채총액 | 순자산가액 | 매출액 | 당기순이익 |

| KEPCO KPS Philippines Corp. | 5,774,982,815 | 884,423,051 | 4,890,559,764 | 4,608,385,965 | 96,750,412 |

| 케이피에스파트너스(주) | 3,788,561,784 | 2,061,840,305 | 1,726,721,479 | 12,920,710,000 | 182,821,716 |

| KEPCO KPS South Africa Pty., Ltd. | 9,221,817,222 | 4,235,949,028 | 4,985,868,194 | 8,512,319,954 | 833,675,514 |

2. 연결재무제표 작성기준 및 중요한 회계정책

(1) 연결재무제표 작성기준

지배기업과 지배기업의 종속기업(이하 "연결실체")의 분기연결재무제표는 한국채택국제회계기준에 따라 작성되는 중간연결재무제표입니다. 동 연결재무제표는 기업회계기준서 1034호 '중간재무보고'에 따라 작성되었으며, 연차연결재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 선별적 주석은 직전 연차보고기간말 이후 발생한 연결실체의 연결재무상태와 연결경영성과의 변동을 이해하는데 유의적인 거래나 사건에 대한 설명을 포함하고 있습니다. 연결실체는 다음에서 설명하고 있는 사항을 제외하고 2023년 12월 31일로 종료하는 회계연도의 연차연결재무제표를 작성할 때 적용한 것과 동일한 회계정책을 적용하고 있습니다. 연결실체는 공표되었으나 시행되지 않은 기준서, 해석서, 개정사항을 조기적용한 바 없습니다.

여러 개정사항이 최초 적용되며, 연결실체의 중간재무제표에 미치는 영향은 없습니다.

① 기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품:공시' 개정 - 공급자금융약정

이 개정사항은 공급자금융약정의 특성을 명확히하고 그러한 약정에 대한 추가 공시를 요구합니다. 이 개정사항의 공시 요구사항은 공급자금융약정이 연결기업의 부채와 현금흐름 및 유동성위험에 미치는 영향을 재무제표이용자가 이해하는데 도움을 주기 위한 것입니다. 경과 규정은 연결기업이 개정사항을 최초로 적용하는 회계연도의 중간보고기간에는 공시할 필요가 없다는 점을 명확히 합니다.

따라서 이 개정사항은 연결실체의 재무제표에 중요한 영향을 미치지 않을 것으로 예상됩니다.

② 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

기업회계기준서 제1116호 '리스' 개정사항은 판매자-리스이용자가 판매후리스 거래에서 생기는 리스부채 측정 시, 계속 보유하는 사용권에 대해서는 어떠한 차손익 금액도 인식하지 않는다는 요구사항을 명확히 합니다.

이 개정사항은 연결실체의 재무제표에 중요한 영향을 미치지 않을 것으로 예상됩니다.

③ 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

기업회계기준서 제1001호 문단 69~76에 대한 개정사항은 부채의 유동/비유동 분류에 대한 다음의 요구사항을 명확히 합니다.

- 결제를 연기할 수 있는 권리의 의미

- 연기할 수 있는 권리가 보고기간말 현재 존재

- 기업이 연기할 수 있는 권리의 행사 가능성은 유동성 분류에 영향을 미치지 않음

- 전환부채의 내재파생상품 자체가 지분상품일 경우에만 부채의 조건이 유동성 분류

에 영향을 미치지 않음

또한, 기업이 차입약정으로 인해 발생한 부채를 비유동부채로 분류하고, 결제를 연기할 수 있는 권리가 보고기간 후 12개월 이내에 약정사항을 준수하는지 여부에 좌우될 때 관련 정보 공시 요구사항이 도입되었습니다.

이 개정사항은 연결실체의 재무제표에 중요한 영향을 미치지 않을 것으로 예상됩니다.

3. 중요한 판단과 추정

한국채택국제회계기준은 중간재무제표를 작성함에 있어서 회계정책의 적용이나, 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

분기연결재무제표에서 사용된 연결실체의 회계정책 적용과 추정금액에 대한 경영진의 판단은 2023년 12월 31일로 종료되는 회계연도의 연차연결재무제표와 동일한 회계정책과 추정의 근거를 사용하였습니다.

4. 부문별 정보

연결실체의 최고의사결정자는 영업성과 평가시 부문별로 구분된 재무정보를 이용하고 있지 않습니다. 이에 따라 연결실체는 영업수익을 창출하는 재화나 용역의 성격 및 서비스를 제공하기 위한 자산의 특성 등을 고려하여 연결실체 전체를 단일 보고부문으로 결정하였습니다.

(1) 당분기와 전분기 중 부문재무정보는 다음과 같습니다.

<당분기>

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 총부문수익 | 외부고객으로부터의 수익 | 보고부문영업이익 | 감가상각비 및 무형자산상각비 |

이자수익 | 이자비용 |

| 연결실체 | 342,849,081,306 | 342,849,081,306 | 52,241,561,966 | 15,743,271,510 | 2,906,373,221 | 235,061,511 |

<전분기>

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 총부문수익 | 외부고객으로부터의 수익 | 보고부문영업이익 | 감가상각비 및 무형자산상각비 |

이자수익 | 이자비용 |

| 연결실체 | 351,112,333,999 | 351,112,333,999 | 54,913,122,091 | 12,313,565,023 | 2,526,696,905 | 216,721,743 |

(2) 보고기간말 현재 부문자산 및 부채현황은 다음과 같습니다.

<당분기말>

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 보고부문자산 | 관계기업 및 공동기업 투자지분 |

비유동자산의 취득액 | 보고부문부채 |

| 연결실체 | 1,705,639,617,915 | 343,527,562 | 12,906,420,652 | 480,465,667,550 |

<전기말>

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 보고부문자산 | 관계기업 및 공동기업 투자지분 |

비유동자산의 취득액 | 보고부문부채 |

| 연결실체 | 1,597,333,550,834 | 336,940,547 | 43,846,641,430 | 324,737,142,894 |

(3) 지역에 대한 정보

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 외부고객으로부터의 수익 | 비유동자산 | ||

| 당분기 | 전분기 | 당분기말 | 전기말 | |

| 국 내 | 292,391,557,689 | 304,108,787,114 | 470,204,901,732 | 456,438,336,751 |

| 아 시 아 | 34,570,339,749 | 34,368,763,497 | 3,153,073,430 | 3,772,765,647 |

| 아메리카 | 5,557,563,837 | 6,665,317,489 | 210,977,305 | 27,671,663 |

| 아프리카 | 10,325,690,191 | 5,969,465,899 | 148,618,255 | 147,685,599 |

| 기 타 | 3,929,840 | - | - | - |

| 합 계 | 342,849,081,306 | 351,112,333,999 | 473,717,570,722 | 460,386,459,660 |

(4) 주요고객에 대한 정보

총부문수익 342,849백만원(전분기: 351,112백만원)에는 한국수력원자력(주)을 포함하여 한국전력공사와 그 종속기업들에 대한 매출액 288,581백만원(전분기: 294,575백만원)이 포함되어 있습니다. 당분기 및 전분기에 연결실체 수익의 10%이상을 차지하는 단일의 다른 고객은 없습니다.

5. 범주별금융상품

(1) 보고기간말 현재 금융자산의 범주별 장부금액 내역은 다음과 같습니다.

<당분기말>

| (단위 : 원) | |||

|---|---|---|---|

| 구 분 | 당기손익-공정가치측정 금융자산 |

상각후원가측정 금융자산 |

합 계 |

| 유동성 금융자산 | |||

| 현금및현금성자산 | - | 143,966,336,987 | 143,966,336,987 |

| 유동상각후원가측정금융자산 | - | 90,450,000 | 90,450,000 |

| 단기대여금 | - | 5,848,449,832 | 5,848,449,832 |

| 단기금융상품 | - | 40,200,000,000 | 40,200,000,000 |

| 매출채권및기타채권 | - | 193,008,484,946 | 193,008,484,946 |

| 범주별 소계 | - | 383,113,721,765 | 383,113,721,765 |

| 비유동성 금융자산 | |||

| 비유동당기손익-공정가치측정금융자산 | 1,055,288,823 | - | 1,055,288,823 |

| 비유동상각후원가측정금융자산 | - | 784,490,000 | 784,490,000 |

| 장기대여금 | - | 63,459,028,175 | 63,459,028,175 |

| 장기금융상품 | - | 18,338,000 | 18,338,000 |

| 장기매출채권및기타채권 | - | 69,573,410,492 | 69,573,410,492 |

| 범주별 소계 | 1,055,288,823 | 133,835,266,667 | 134,890,555,490 |

| 범주별 합계 | 1,055,288,823 | 516,948,988,432 | 518,004,277,255 |

<전기말>

| (단위 : 원) | |||

|---|---|---|---|

| 구 분 | 당기손익-공정가치측정 금융자산 |

상각후원가측정 금융자산 |

합 계 |

| 유동성 금융자산 | |||

| 현금및현금성자산 | - | 49,082,349,367 | 49,082,349,367 |

| 유동상각후원가측정금융자산 | - | 37,845,000 | 37,845,000 |

| 단기대여금 | - | 5,823,706,952 | 5,823,706,952 |

| 매출채권및기타채권 | - | 290,828,970,120 | 290,828,970,120 |

| 범주별 소계 | - | 345,772,871,439 | 345,772,871,439 |

| 비유동성 금융자산 | |||

| 비유동당기손익-공정가치측정금융자산 | 1,055,288,823 | - | 1,055,288,823 |

| 비유동상각후원가측정금융자산 | - | 846,575,000 | 846,575,000 |

| 장기대여금 | - | 65,018,709,845 | 65,018,709,845 |

| 장기금융상품 | - | 17,553,500 | 17,553,500 |

| 장기매출채권및기타채권 | - | 68,581,361,545 | 68,581,361,545 |

| 범주별 소계 | 1,055,288,823 | 134,464,199,890 | 135,519,488,713 |

| 범주별 합계 | 1,055,288,823 | 480,237,071,329 | 481,292,360,152 |

(2) 보고기간말 현재 금융부채의 범주별 장부금액 내역은 다음과 같습니다.

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

| 유동 | 비유동 | 합계 | 유동 | 비유동 | 합계 | |

| 상각후원가측정금융부채 | ||||||

| 매입채무및기타채무(주1) | 244,700,814,269 | 2,848,139,625 | 247,548,953,894 | 96,528,557,947 | 3,135,745,232 | 99,664,303,179 |

(주1) 리스부채는 재무상태표 상 매입채무및기타채무에 포함되어 있습니다.

(3) 당분기 및 전분기 중 범주별 금융상품 순손익 내역은 다음과 같습니다.

| (단위 : 원) | |||

|---|---|---|---|

| 구 분 | 당분기 | 전분기 | |

| 현금및현금성자산 | 이자수익 | 544,662,295 | 571,592,136 |

| 외화환산손익 | 519,084,380 | 467,893,978 | |

| 당기손익-공정가치 측정금융자산 | 이자수익 | - | 56,623,924 |

| 금융자산평가손익 | - | 633,054,792 | |

| 금융자산처분손익 | - | (214,726,025) | |

| 상각후원가측정금융자산 | 이자수익 | 2,564,814 | 2,290,494 |

| 대여금 | 이자수익 | 539,694,115 | 275,726,745 |

| 매출채권및기타채권 | 이자수익 | 1,223,508,834 | 844,724,784 |

| 외화환산손익 | 506,323,089 | 239,771,994 | |

| 단기금융상품 | 이자수익 | 595,943,163 | 775,738,822 |

| 상각후원가로 측정하는 금융부채 | 매입채무및기타채무의 이자비용(주1) | (152,448,001) | (68,772,773) |

| 매입채무및기타채무의 외화환산손익 | (240,038,234) | (189,603,043) | |

(주1) 리스부채에서 발생한 이자비용을 포함하고 있습니다.

6. 사용이 제한된 금융자산

보고기간말 현재 사용이 제한된 금융자산의 내역은 다음과 같습니다.

| (단위 : 원) | |||

|---|---|---|---|

| 계 정 과 목 | 내 역 | 당분기말 | 전기말 |

| 장기금융상품 | 계좌 예치 보증금 | 18,338,000 | 17,553,500 |

7. 현금및현금성자산

보고기간말 현재 연결실체의 현금및현금성자산의 세부내역은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 보유현금 | 16,590,214 | 1,330,507,066 |

| 기타 요구불예금 | 44,718,423,683 | 37,774,106,759 |