|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 10 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 5월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 화승엔터프라이즈 |

| 대 표 이 사 : | 이 계 영 |

| 본 점 소 재 지 : | 부산광역시 연제구 중앙대로 1079 (연산동, 장천빌딩6층) |

| (전 화) 051-311-0081 | |

| (홈페이지) http://www.hsenterprise.co.kr | |

| 작 성 책 임 자 : | (직 책) 임 원 (성 명) 김 혁 찬 |

| (전 화) 02-588-8042 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 24 | - | - | 24 | 10 |

| 합계 | 24 | - | - | 24 | 10 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

가. 회사의 명칭

지배기업의 명칭은 "주식회사 화승엔터프라이즈"라고 표기하며, 약식으로 "(주)화승엔터프라이즈"라고 표기합니다. 영문으로는 "HWASEUNG ENTERPRISE Co., LTD"로 표기하며, 약식으로는 "H.S. ENTERPRISE Co., LTD"로 표기합니다.

나. 설립일자

당사는 2015년 11월 17일 주식회사 화승엔터프라이즈로 설립되었으며 2016년 10월4일에 한국거래소에 상장하였습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

| 본사 | 주 소 | 부산광역시 연제구 중앙대로 1079, 6층(연산동, 장천빌딩) |

| 전화번호 | 051-311-0081 | |

| 홈페이지 | http://www.hsenterprise.co.kr |

라. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

마. 주요 사업의 내용 및 향후 추진하려는 신규사업

(1) 신발부문

1) 회사의 명칭 등

| 국적 | 회사의 명칭 |

|---|---|

| 한국 | (주)화승엔터프라이즈 (주)대영섬유 (주)화승크라운 |

| 베트남 |

HS Vina Co.,Ltd. PHOSPIN CO.,LTD. |

| 중국 | Jangchun Shoe Manufacturing Dalian Co.,Ltd. JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD |

| 인도네시아 |

PT. Hwa Seung Indonesia |

2) 주요사업의 내용

HS Vina Co.,Ltd. 등의 신발부문은 세계 스포츠 브랜드인 ADIDAS의 신발을 ODM(Original Development Manufacturing)으로 생산하는 회사들입니다. Hwaseung Vina Co., Ltd.는 신발제조 및 판매를 위하여 HS Polytech Co., Ltd. 및 HWASEUNG RACH GIA CO., LTD.를 설립하였으며, 100% 지분을 보유하고 있습니다. 종속기업인 International B2B Solution Co., Ltd.는 2017년 4월 PHOSPIN CO.,LTD를 (지분율 100%) 인수하였습니다. (주)화승엔터프라이즈는 모자제조 및 판매를위하여 Unipax Co., Ltd.를 2019년 2월 인수하였습니다. (주)화승엔터프라이즈는 2019년 12월 대영섬유를 인수하였습니다. (주) 대영섬유는 2022년 6월 30일 USV를 인수하였습니다.

3) 향후 추진하려는 신규 사업의 내용 :

해당사항없음.

(2) 유통및기타부문

1) 회사의 명칭등

| 국적 | 회사의 명칭 |

|---|---|

| 한국 | 에이치 피아이 2호 신기술사업투자조합 |

| 베트남 | International B2B Solution Co., Ltd. HS Logistics Co., Ltd. HS Global Co.,Ltd. |

| 인도네시아 | PT. Hwaseung IBS Indonesia |

2) 주요사업의 내용

유통및기타부문은 동남아 거점의 무역회사인 International B2B Solution Co.,Ltd. 등이 진행하는 사업으로 국내상품에 대한 동남아 지역의 중계무역 및 원자재 현지 소싱을 통한 국내로의 구매대행 및 물류 업무를 수행하고 있습니다.

또한 International B2B Solution Co., Ltd.의 종속회사인 HS Logistics Co., Ltd.는 베트남 내 콘테이너 내륙운송, 수출입통관, 해상운송 등의 사업을 수행하고 있으며, HS Global Co., Ltd.는 베트남 내륙운송 사업을 진행 중입니다.

3) 향후 추진하려는 신규 사업의 내용 :

해당사항없음.

당사의 주요 사업에 대한 자세한 사항은 동 공시서류의 'II. 사업의 내용'을 참조하시기 바랍니다.

바. 신용평가에 관한 사항

연결실체는 신용평가전문기관으로부터 신용평가를 받고 있지 않습니다.

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2016년 10월 04일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

해당사항 없음.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.06.02 | - | - | - | 사외이사 김정안(사임) |

| 2020.06.02 | 임시주총 | 사외이사 남성집 | - | - |

| 2021.03.29 | 정기주총 | - | 사내이사 이찬호 사내이사 이계영 |

- |

| 2021.03.29 | - | - | 대표이사 이계영 | - |

| 2022.03.28 | 정기주총 | 사외이사 손동환 사외이사 가태영 |

기타비상무이사 현석호 기타비상무이사 김준규 |

- |

| 2022.03.28 | - | - | - | 사외이사 박응균 (사임) 사외이사 이운식 (사임) |

| 2023.03.28 | 정기주총 | - | 사외이사 남성집 | - |

| 2024.03.26 | 정기주총 | - | 사내이사 이계영 사내이사 이찬호 |

- |

| 2024.03.26 | - | - | 대표이사 이계영 | - |

※ 임기만료 또는 해임된 인원들의 변동일자는 임기만료 또는 사임한 일자입니다.

다. 최대주주의 변동

해당사항 없음.

라. 상호의 변경

해당사항 없음.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없음.

바. 회사가 합병등을 한 경우 그 내용

(1) 합병

| 일 자 | 합병회사(존속회사) | 피합병회사(소멸회사) | 합병형태 | 사업부 |

|---|---|---|---|---|

| 2021. 01. 01 | (주)대영섬유 | (주)화승섬유 | 소규모합병 | 신발사업부 |

(*)연결회사간의 합병으로 연결기업의 재무제표에 미치는 영향은 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

해당사항 없음.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

|

일자 |

내용 |

|---|---|

| 2019년 10월 23일 | 주식회사 화승섬유 자회사 편입 |

| 2020년 03월 17일 | 제1회 무기명식 이권부 무보증 후순위 사모 전환사채 |

| 2021년 01월 01일 | 주식회사 화승섬유 대영섬유 합병 |

| 2022년 01월 27일 | 주식회사 대영섬유 유상증자 결의 |

| 2022년 01월 27일 | (주) 화승크라운 유상증자 결의 |

| 2022년 09월 16일 | 제 8기 임시주주총회 개최 |

자. 종속회사 연혁

| 종속회사명 | 변동일 | 내역 |

| HS Vina Co.,Ltd. | 2020.06 | 물적분할 (HWASEUNG CHEMICAL VIETNAM Co., Ltd) |

| 2020.06 | 지분출자 100% (DAE YOUNG TEXTILE VIETNAM) | |

| 2021.03 | 지분출자 100% (Cong Ty S-Print, INC) | |

| International B2B Solution Co., Ltd. | 2020.02 | 대표이사 변경(박준응 → 이상대) |

| 2023.04 | 대표이사 변경(이상대 → 김도형) | |

| HS Global Co.,Ltd. | 2020.02 | 대표이사 변경(박준응 → 이상대) |

| 2023.04 | 대표이사 변경(이상대 → 김도형) | |

| HS Logistics Co., Ltd. | 2020.02 | 대표이사 변경(박준응 → 이상대) |

| 2023.04 | 대표이사 변경(이상대 → 김도형) | |

| PHOSPIN CO.,LTD. | 2020.02 | 대표이사 변경(박준응 → 이상대) |

| 2023.04 | 대표이사 변경(이상대 → 최창진) | |

| (주) 화승크라운 | 2022.03 | 유상증자 |

| 2024.02 | 지분출자 100% (USV) | |

| UNIPAX CO., LTD. | 2021.02 | 자회사 Unipax Vi Thanh Co., LTD 설립 |

| 주식회사 대영섬유 | 2021.01 | 합병(피합병법인 : 화승섬유) |

| 2022.03 | 유상증자 | |

| 2022.03 | 대표이사 선임 (사내이사 : 이계영) | |

| 2023.12 | 유상감자 | |

| PT. DAE YOUNG TEXTILE | 2023.08 | 대표이사변경(김광현 → 류관형) |

| DAE YOUNG TEXTILE Vietnam Co.,Ltd. | 2020.06 | 회사설립 |

| UNIPAX VI THANH CO., LTD. | 2021.02 | 회사설립 |

| CONG TY S-PRINT, INC | 2021.03 | 지분취득(HS Vina Co.,Ltd.100%) |

| UNITED SWEETHEARTS GARMENT (VIETNAM) CO., LTD | 2022.06 | 지분취득(대영섬유 100%) |

| 2024.02 | 지분취득(화승크라운(100%) | |

| DAEYOUNG TEXTILE Vietnam Co.,Ltd. | 2023.05 | 회사설립 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 10기 당분기말 |

9기 (2023년말) |

8기(*1) (2022년말) |

7기(*1) (2021년말) |

6기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 60,589,276 | 60,589,276 | 60,589,276 | 60,570,805 | 60,536,670 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 30,294,638,000 | 30,294,638,000 | 30,294,638,000 | 30,285,402,500 | 30,268,335,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 30,294,638,000 | 30,294,638,000 | 30,294,638,000 | 30,285,402,500 | 30,268,335,000 |

(*1) 8기(2022년말), 7기(2021년말)의 발행주식총수 증가는 주식매수선택권 행사로 인한 증가입니다. 자세한 사항은 7-1. 증권의 발행을 통한 자금조달 실적 가. 증자(감자)현황을 참고 바랍니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 60,589,276 | - | 60,589,276 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 60,589,276 | - | 60,589,276 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 60,589,276 | - | 60,589,276 | - | |

나. 자기주식 취득 및 처분 현황

해당사항 없음.

다. 종류주식 발행현황

해당사항 없음.

5. 정관에 관한 사항

당사의 최근 정관 개정일은 2022년 9월 16일이며, 최근 3사업연도 및 작성기준일 이후 보고서 제출일 현재까지 변경된 정관 이력은 아래와 같습니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022.09.16 | 제 8기 임시주주총회 | -사채 및 신주인수권부사채 발행한도 증액 | 발행한도 증액 |

| 2022.03.28 | 제 7기 정기주주총회 | - 감사위원회의 구성 변경, 준비금 감소 | 상법 내용 반영 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 주식의 소유를 통하여 외국기업의 사업 활동을 지배하는 지주 사업[외국 기업 중 이 회사가 직접 또는 발행주식의 전부를 가진 자회사(다른 회사의 주식 소유를 유일한 사업목적으로 하는 경우만 해당)를 통하여 발행주식 총수의 과반수를 소유하거나 100분의 30을 초과하여 소유하면서 최다 출자자인 사업회사를 이하 "자회사"라 함]. | 영위 |

| 2 | 회사가 소유하는 외국기업 기타 자회사에 대한 사업목표부여 및 사업계획 승인 | 영위 |

| 3 | 전산, 법무, 회계 등 자회사의 업무를 지원하기 위해 회사가 소유하는 외국기업 기타 자회사로부터 위탁받은 업무 | 영위 |

| 4 | 본조에 부수하는 업무로서 법령에 의하여 인가ㆍ허가 또는 승인 등을 요하지 않는 업무 | 영위 |

| 5 | 신발 판매업 | 영위 |

| 6 | 신발 부품 및 재료의 판매업 | 영위 |

| 7 | 전 각호에 관련되거나 부수되는 물품의 무역업 및 중계무역업 | 영위 |

| 8 | 전 각호에 관련되거나 부수되는 물품의 연구개발 업무 | 미영위 |

| 9 | 전 각호에 관련되거나 부수되는 컨설팅 및 용역사업 | 영위 |

| 10 | 부동산 매매 및 임대업 | 미영위 |

| 11 | 상표권 및 브랜드 등 지적재산권의 라이센스업 | 미영위 |

| 12 | 유가증권투자업 | 영위 |

| 13 | 전 각호에 부대되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

가. 매출 및 수주상황

2024년 당분기말 기준 연결실체는 아래와 같이 총 매출액 3,453억원이며, 사업부문별로는 신발부문 3,072억원(88.9%), 유통 및 금융부문 382억원(11.1%) 의 매출을 기록하였습니다.

| 사업부문 | 매출유형 | 품목 | 주요상표등 | 매출액(백만원) | 비고(비율) |

| 신발부문 | 제품/ 상품 |

ADIDAS ODM 신발제품 신발관련 상품 모자관련 제품 |

ADIDAS |

307,203 | 88.9% |

| 유통및기타 부문 |

제품/상품 | 화학용품/산업용품 등 | - | 38,166 | 11.1% |

| 합계 | 345,369 | 100.0% | |||

나. 주요제품 및 서비스

주요매출처인 신발부문은 신발관련 제상품과 모자관련 제품으로 매출이 구성되어있습니다. 신발관련 제상품은 매출처와 보장된 가격(수익율)보다 높은 수익의 창출을 위해 혁신을 통한 생산효율성 증가, 자동화설비 도입 등 을 통한 인당생산성 및 로스율 감소를 통해 아디다스와 협의된 Profit 이상의 이익을 창출하고 있습니다.

신발부문의 ODM신발 가격은 아디다스와의 ODM 계약에 따라 상호간 협의된 가격으로 판매하고 있습니다.

다. 원재료 및 생산설비

신발사업의 주요 원재료는 가죽류, 비닐류, 복지류, 케미칼류, Sole류, 부자재류입니다. 이들 원재료는 아디다스 그룹에서 제품의 디자인 단계에서 이미 업체와 원재료를 지정하므로 신발부문 임의로 업체를 선정할 수는 없습니다. 원재료는 아디다스 그룹의 생산 및 관리 등의 기준을 통과한 지정된 업체에서 구매하기 때문에 대체로 수급이 용이하고 가격도 안정적이며, 또한 원재료 수급업체와 오랜 거래 관계를 통해 안정적인 가격과 품질을 보장받고 있습니다. 또한, 신발부문의 생산 능력은 1년간 생산할 수 있다고 아디다스 그룹이 인정한 생산능력을 적용하였습니다. 신발부문은 디다스의 인증을 받고, 생산능력 증대를 위해 라인 증설 계획을 아디다스에 제시하여 인정을 받고 있습니다.

라. 위험관리 및 파생상품

연결실체는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성 위험과 같은 다양한금융 위험에 노출되어 있으며, 전반적인 위험정책은 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다. (자세한 위험은 사업의내용 내 5. 위험관리 및 파생상품을 참고 바랍니다.) 위험관리는 연결실체의 재무부서에 의해 이루어지고 있으며, 재무부서는 현업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다. 이사회는 외환위험, 이자율위험, 신용위험, 파생상품과 비파생상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책뿐 아니라, 전반적인 위험관리에 대한 정책을 제공합니다.

마. 주요계약 및 연구개발

현재 당사는 아디다스 및 리복 제품 위주의 연구개발을 담당하는 General

Development 연구소와 미래기술 및 가치창출을 위한 연구개발을 담당하는

Innovation Center를 운영 중입니다. Innovation Center 에서 adidas 와 공동으로 현재의 과제를 극복하고 미래의 기회를 선점하기 위해 재료, 프로세스 및 혁신적인 솔루션을 연구하고 검증하며, 새로운 비즈니스창출(상업생산)을 위해 노력중입니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 주요상표등 | 매출액 | 비고(비율) |

| 신발부문 | 제품/ 상품 |

ADIDAS ODM 신발제품 신발관련 상품 모자관련 제품 |

ADIDAS |

347,588 | 83.9% |

| 유통및기타 부문 |

제품/상품 | 화학용품/산업용품 등 | - | 66,473 | 16.1% |

| 단순 매출 합계 | 414,061 | 100.0% | |||

| 내부거래 매출액 제거 | (68,692) | - | |||

| 합계 | 345,369 | - | |||

나. 주요 제품 등의 가격변동추이

| (단위 : 원/족) |

| 사업부문 | 품목(단위) | 제10기 1분기 | 제9기 | 제8기 |

| 신발부문 | 운동화 | 16,657 | 20,477 | 20,990 |

*주요제품에 대한 가격변동추이이며, 단순평균가격입니다.

(1) 신발부문

1) 가격변동의 원인

신발부문과 아디다스 간의 상호 협의된 가격에서 매년 2회 정도 원재료 가격 상승 및 인건비 상승 등의 가격을 반영하기 위한 재 협의가 이루어지고 있습니다. 최근들어 원재료 가격 인상 및 인건비 상승 등으로 판매가격이 상승하는 추세이지만 아디다스에서는 공정을 단순화하고 자동화하여 단가 인상요인을 제거하려는 움직임을 계속 보이고 있습니다. 이러한 상승 요인과 상승 요인을 제어하려는 아디다스 그룹의 노력으로 실제 신발제품의 가격 변동폭은 크지 않고 일정하게 유지되고 있습니다. 신발완제품의 경우 아디다스러닝 등 고단가제품의 생산비중 증가에 따라 평균 가격상승이 지속되고 있습니다.

2) 가격산출기준

신발 ODM 사업은 매출처에서 납품단가를 산정하는데 있어서 제품 생산에 필요한 자재 및 인건비, 간접비 등을 모두 고려한 원가에 일정 Profit을 합하여 산정하며 최종적으로 매출처와 상호간 협의된 가격으로 납품단가를 산정합니다. 신발 ODM사업의 가격산정방식으로 인하여 매출원가율 및 영업이익율은 일정 마진율을 보장받을 수 있습니다.

신발부문은 매출처와 보장된 가격(수익율)보다 높은 수익의 창출을 위해 혁신을 통한 생산효율성 증가, 자동화설비 도입 등 을 통한 인당생산성 및 로스율 감소를 통해 아디다스와 협의된 Profit 이상의 이익을 창출하고 있습니다.

신발부문의 ODM신발 가격은 아디다스와의 ODM 계약에 따라 상호간 협의된 가격으로 판매하고 있습니다.

(2) 유통 및 기타부문

중계무역 및 유통을 전문으로 하여, 개별 매출처마다 각각의 가격협의 후 판매하고 있습니다. 따라서 원유 및 환율 등 시장 상황에 따라 지속적인 가격 변동이 발생하고 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| 사업부문 | 매입유형 | 품목 | 내용 |

| 신발 | 원재료 | 가죽류, 비닐류, 케미칼류, Sole류, 부자재류 외 | 한국에서 원료를 조달하였으나, 최근 현지구매비중이 증가하는 추세임 |

| 유통및기타 | 상품 | 화학/산업용품 외 | 베트남 현지 및 해외에서 조달하여 베트남 및 동남아로 판매하고 있음 |

나. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 사업부문 | 품목(단위) | 제10기 1분기 | 제9기 | 제8기 |

| 신발부문 | 가죽류(ft2) | 1,613 | 1,599 | 2,072 |

| 비닐류(m) | 8,717 | 10,222 | 10,155 | |

| 텍스타일류(m) | 2,345 | 1,815 | 2,578 |

*주요원재료에 대한 가격변동추이이며, 단순평균가격입니다.

(1) 신발부문

신발사업의 주요 원재료는 가죽류, 비닐류, 복지류, 케미칼류, Sole류, 부자재류입니다.이들 원재료는 아디다스 그룹에서 제품의 디자인 단계에서 이미 업체와 원재료를 지정하므로 신발부문 임의로 업체를 선정할 수는 없습니다. 원재료는 아디다스 그룹의 생산 및 관리 등의 기준을 통과한 지정된 업체에서 구매하기 때문에 대체로 수급이 용이하고 가격도 안정적이며, 또한 원재료 수급업체와 오랜 거래 관계를 통해 안정적인 가격과 품질을 보장받고 있습니다.

제품에 따라 사용되는 원재료와 그 원재료의 가격이 천차만별이기 때문에 신발부문의 원재료의 단위당 평균 가격은 그 해에 Order가 많이 발생한 제품에 사용되는 원재료가 어떤 것이냐에 따라서 변동합니다. 따라서 그 해에 고품질의 원가가 높은 원자재를 사용하는 신발이 많이 생산될 경우 해당 품목은 원가가 상승하며, 반대로 원가가 낮은 원자재를 사용하는 신발의 생산이 증가할 경우 원자재가격은 하락합니다. 신발부문이 구매하는 원자재의 종류가 매우 많고 각 원자재 1개의 품목들의 비중이 낮아 가격 변동 추이를 분석하는 것은 현실적으로 어렵습니다. 또한, 매출처와 협의하여 정한 매입처에서 원자재를 구입하는 원자재 매입 구조 및 독점적으로 공급하고 있는 원자재 매입처가 없다는 점을 고려하였을 때 각 원자재의 가격 변동 폭은 크지 않고 기존 협의된 가격 대비 원자재 가격이 상승하는 경우 매출처로 부터 그 차액을 단가인상을 통해 보전받으므로 원재료가격 변동이 신발부문 손익에 미치는 영향은 미미할 것으로 판단됩니다.

(2) 유통및기타부문

원유 및 환율 등 시장 상황에 따라 상품매입가격이 지속적으로 변동하고 있습니다.

다. 생산 및 설비에 관한 사항

(1) 생산능력

| (단위 : 해당단위) |

| 사업부문 | 회사명 | 품 목 | 제10기 1분기 | 제9기 | 제8기 |

| 신발 | HS Vina Co.,Ltd. | ADIDAS ODM 신발제품 | 4,893 | 18,583 | 41,002 |

| HWASEUNG RACH GIA CO., LTD. | 4,246 | 13,273 | - | ||

| Jangchun Shoe Manufacturing Dalian Co.,Ltd. | 956 | 3,642 | 5,400 | ||

| PT. Hwa Seung Indonesia | 8,548 | 26,652 | 35,896 | ||

| JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD | 743 | 2,833 | 4,200 | ||

| 소계(천족) | 19,386 | 64,983 | 86,498 | ||

| 신발 반제품 |

Changchun Vina Co., Ltd. | 신발반제품 | 3,747 | 10,237 | 19,760 |

| PHOSPIN CO.LTD | 1,798 | 9,956 | 27,103 | ||

| HS Polytech Co., Ltd. | 2,364 | 33,281 | 76,624 | ||

| Qingdao Jangchun Shoe Manufacturing Co.,Ltd. | - |

- |

600 | ||

| HWASEUNG RACH GIA CO., LTD. | - | - | 52,039 | ||

| 소계(백만원) | 7,909 | 53,474 | 176,126 | ||

(*) 생산활동을 하지 않은 법인은 제외하였으며, 신발부문의 생산능력은 자체 생산계획으로 작성하였습니다.

(*) HWASEUNG RACH GIA CO., LTD는 전기 중 완제품 생산공장으로 전환함에 따라 반제품에 대한 작성을 제외하였습니다.

(2) 생산능력의 산출근거

1) 신발부문

※생산능력 산출근거는 베트남의 기준입니다.

① 생산능력의 산출 근거

신발부문의 생산 능력은 1년간 생산할 수 있다고 아디다스 그룹이 인정한 생산능력을 적용하였습니다. 아디다스 그룹의 생산능력에 대한 산출 근거는 아래의 수식과 같습니다. 신발부문은 아래 식에 근거하여 아디다스의 인증을 받으며 생산능력 증대를 위해서는 라인 증설 계획을 아디다스에 제시하여 인정을 받고 있습니다.

생산가능수량 = 제조라인수 X 근무일수 X 시간당 생산량 X 일 근무시간

생산능력 산출 근거를 바탕으로 구한 신발부문의 생산 가능수량은 아래의 표와 같습니다

② 생산능력 산출 근거 및 생산가능 수량

|

구분 |

제조라인수 |

근무일수 |

시간당 생산량 |

일 근무시간 |

생산가능 수량 |

|

2015년 |

82 |

299 |

135 |

8 |

26,400,000 |

|

2016년 |

90 |

302 |

138 |

8 |

30,000,000 |

| 2017년 | 124 | 300 | 136 | 8.5 | 43,074,000 |

| 2018년 | 142 | 300 | 129 | 8 | 43,925,000 |

| 2019년 | 195 | 301 | 91 | 8 | 42,729,960 |

| 2020년 | 162 | 301 | 113 | 8 | 43,955,544 |

| 2021년 | 113 | 301 | 135 | 8 | 36,711,815 |

| 2022년 | 122 | 300 | 140 | 8 | 41,002,227 |

| 2023년 | 110 | 302 | 113 | 8.5 | 31,856,002 |

| 2024년 1분기(*1) | 152 | 72 | 99 | 8.5 | 9,138,696 |

(*1) 전년도 산출 근거를 감안한 잠정치로 추후 변동될 수 있습니다.

주) 실생산능력과 아디다스 생산능력과의 차이는 아디다스에 생산능력에 대한 인정을 받은 후 CAPA의 증설이 일어났기 때문이며 추후 생산능력에 대한 아디다스의 추가 인정을 받을 예정입니다.

(가) 제조라인수의 산정: 신발부문의 생산 공정에는 재단 라인, 재봉 라인, 제조 준비 라인, 제조 라인으로 이루어지고 있으며, 이 중 최종 생산 단계인 제조 라인을 기준으로 라인 수를 산정하였습니다.

(나) 근무일수의 산정: 1년 총 365일 중 근무하지 않는 일요일과 공휴일을 제외하였습니다.

(다) 시간당 생산량의 산정: 1시간에 각 제조라인에서 생산되는 최종 제품의 평균 개수로 산정하였습니다.

라. 생산실적 및 가동률

1) 생산실적

| (단위 : 해당단위) |

| 사업부문 | 회사명 | 품 목 | 제10기 1분기 | 제9기 | 제8기 |

| 신발 | HS Vina Co.,Ltd. | ADIDAS ODM 신발제품 |

5,063 | 16,822 | 33,338 |

| HWASEUNG RACH GIA CO., LTD. | 3,864 | 11,302 | - | ||

| Jangchun Shoe Manufacturing Dalian Co.,Ltd. | 1,335 | 3,577 | 4,235 | ||

| PT. Hwa Seung Indonesia | 7,904 | 23,973 | 30,080 | ||

| JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD | 141 | 1,728 | 3,471 | ||

| 소계(천족) | 18,307 | 57,403 | 71,123 | ||

| 신발 반제품 |

Changchun Vina Co., Ltd. | 신발반제품 | 3,010 | 11,420 | 14,273 |

| PHOSPIN CO.LTD | 2,115 | 9,419 | 20,709 | ||

| HS Polytech Co., Ltd. | 2,886 | 14,086 | 73,659 | ||

| Qingdao Jangchun Shoe Manufacturing Co.,Ltd. | - | - | 299 | ||

| HWASEUNG RACH GIA CO., LTD. | - | - | 53,586 | ||

| 소계(백만원) | 8,011 | 34,925 | 162,526 | ||

(*) 생산활동을 하지 않거나 영향이 미미한 자회사 제외하였음.

(*) HWASEUNG RACH GIA CO., LTD는 전기 중 완제품 생산공장으로 전환함에 따라 반제품에 대한 작성을 제외하였습니다.

2) 당해 사업연도의 가동률

| (단위 : 해당단위,%) |

| 사업부문 | 생산능력 | 생산실적 | 가동률 |

| 신 발 부 문(천족),*주) | 19,386 | 18,307 | 94.43% |

※ 가동률은 (실제 생산실적 / 생산능력)으로 산정하였습니다.

주) 생산능력은 자체 생산계획이며 아디다스에 생산능력에 대한 인정을 받은 후 CAPA의 증설을 추가반영한 기준임. 추가된 생산능력에 대한 아디다스의 인정을 추후 받을 예정입니다.

마. 생산설비의 현황 등

(1) 생산설비 현황

| (단위 : 백만원) |

| 구 분 | 소재 국가 |

기 초 장부가액 |

당기증감 | 당기상각 | 환율변동효과 등 | 기 말 장부가액 |

비 고 | |

| 증가 | 감소 | |||||||

| 건물 |

한국 베트남 |

164,629 | 67 | - | (2,108) | 7,831 | 170,418 | - |

| 구축물 | 44,908 | 243 | - | (1,129) | 1,115 | 45,138 | - | |

| 기계장치 | 215,363 | 1,990 | (244) | (6,870) | 7,988 | 218,228 | - | |

| 차량운반구 | 6,140 | 63 | 5 | (281) | 121 | 6,049 | - | |

| 공기구비품 | 36,126 | 797 | (344) | (4,046) | 7,918 | 40,452 | - | |

| 건설중인자산 | 84,242 | 1,017 | - | - | (12,672) | 72,587 | - | |

| 기타유형자산 | 13,800 | 4,913 | - | - | 242 | 18,954 | - |

|

| 소 계 | 565,208 | 9,090 | (582) | (14,435) | 12,543 | 571,824 | - | |

주) 연결기준임.

(2) 설비의 신설ㆍ매입 계획 등

당사는 신발부문의 신발생산 CAPA 증대를 위하여 투자계획을 가지고 있으며 향후 시장상황등에 따라 연기되거나 변경될수 있습니다.

바. 제품별 생산 공정

운동화의 구성은 크게 UPPER (갑피)와 Sole (창)으로 구분이 되는데 갑피는 자재와 재봉, 디자인을 극대화하는 기술들이 적용되며, 창 부분은 피팅감과 접지력 등 쿠셔닝을 담당합니다.

운동화의 공정은 일반적으로 재단, 재봉, 제조준비, 제조의 4단계로 나누어 지는데, 재단과 재봉은 신발의 갑피를 만들기 위한 과정이고, 제조준비는 아웃솔과 미드솔의 접착 및 갑피와 창이 잘 접착될 수 있도록 하기 위한 준비과정, 그리고 제조는 갑피와창을 합쳐서 완성된 신발을 만드는 과정입니다.

사. 외주생산에 관한 사항

화승비나의 아웃솔, 미드솔 등의 솔 부문의 제조 중 일부는 외주생산을 통해 생산합니다. 또한 일반적인 합포, 나염, 고주파 등도 노동 인원 문제 해결과 생산성 향상 및 생산 원가 절감을 위해서 외주업체에 외주를 맡기고 있습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제10기 1분기 | 제9기 | 제8기 | |

| 신발 | 제품 | ADIDAS 제품 |

수출/내수 | 347,588 | 1,209,930 | 1,679,915 |

| 유통및기타 | 상품 | 화학용품/산업용품 外 | 수출/내수 | 66,473 | 245,405 | 329,364 |

| 단순매출 합계 | 414,061 | 1,455,335 | 2,009,549 | |||

| 내부거래제거 | (68,692) | (241,503) | (355,519) | |||

| 합계 | 345,369 | 1,213,832 | 1,654,030 | |||

나. 판매경로 및 판매방법 등

(1) 신발부문

1) 판매조직 : 영업부

2) 판매경로

| (단위 : %) |

| 판매처 | 매출액비중 | 비고 |

| 관계회사 | 97.0 | - |

| 직판 | 3.0 | - |

3) 판매방법 및 조건

화승비나 전체매출의 약 97%이상을 차지하는 신발완제품은 거래처인 아디다스그룹으로부터 주문을 받은 후 생산 제품을 화승인더스트리에 판매하고 있습니다.수출의 경우, 거래처에서 주문을 받은 후 제품을 판매하고 대금회수는 T/T 등 결재방식으로이루어집니다. 신발반제품 및 기타 제품의 경우 해당 거래처에 직판을 하고있습니다.

4) 판매전략

ODM 공장의 특성상 아디다스측에서 요구하는 조건을 충족시키기 위하여 자동화설비의 확충, 전종업원의 혁신교육 등 효율적인 생산성 향상을 위하여 노력을 하고 있으며, 신발 개발센터를 생산공장 내에 둠으로써 신속하게 변화하는 패션추이에 발빠르게 대응하고 있습니다.

(2) 유통및기타부문

1) 판매조직 : IBS 영업

2) 판매경로

| (단위 : %) |

| 판매처 | 매출액비중 | 비고 |

| 관계회사 | 36.7 | - |

| 직판 | 63.3 | - |

3) 판매방법 및 조건

고객의 구매 요청에 적절한 소싱 구매업체를 물색/선정한 후 매매계약 체결하여 고객의 기대에 부응하는 양질의 상품을 판매하고 있습니다. 따라서 유통업 특성상 거래건별로 상이한 판매조건을 갖고 있습니다.

4) 판매전략

유통업체간의 치열한 경쟁 속에서도 안정적인 품질확보 및 가격경쟁력의 유지를 위하여 지속적인 소싱 및 공급업체 관리에 중점을 두고 있습니다.

다. 수주상황

(1) 신발부문

신발제조 ODM산업 특성상 1년간 구매계획에 의거 제조 및 납품하고 있으며, 신발부문은 바이어인 아디다스로로부터 아디다스 협력업체 중 납품속도가 가장 높은 공장으로 평가받아 오더는 지속적으로 늘어나고 있습니다.

오더는 바이어로부터 매달 2회 접수되며, 접수 시 계절적 요인 등에 따른 시즌별로 편차가 존재합니다.

(2) 유통및기타부문

유통업 특성상 수주가 없으며 품목별로 고객 요구에 따라 건별로 구매 후 판매하고 있습니다.

5. 위험관리 및 파생거래

가. 주요시장위험

연결실체의 노출된 시장위험으로는 환율변동에 따른위험과 가격변동에 따른 위험, 시장금리변동에 따른 위험으로 구분할수 있으며 그 위험의 내용은 다음과 같습니다.

(1) 외환위험

연결실체는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 미국 달러화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

연결실체의 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고있습니다. 연결실체의 재무팀은 미래예상거래 및 인식된 자산과 부채로 인해 발생하는 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

연결실체의 환위험 관리정책은 환위험 노출에 대한 환손실 규모가 일정 범위 이내가 되도록 관리하는 것입니다.

연결실체는 해외사업장에 일정한 투자를 하고 있으며 이들 해외사업장의 순자산은 외화환산 위험에 노출되어 있습니다. 이러한 환노출은 주로 관련 외화로 표시되는 차입금을 통해 관리되고 있습니다.

보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 자산 | 부채 | 자산 | 부채 | |

| USD | 22,853 | 240,393 | 35,912 | 263,314 |

| VND | 2 | 2 | 2 | 2 |

| 합계 | 22,855 | 240,394 | 35,914 | 263,316 |

당분기말 및 전기말 현재 다른 모든 변수가 일정하고 외화에 대한 기능통화의 환율이

10% 변동시 환율변동이 당기 세전손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | (21,754) | 21,754 | (22,740) | 22,740 |

상기 민감도 분석은 보고기간말 현재 외화로 표시된 화폐성 자산 및 부채를 대상으로하였습니다.

(2) 가격위험

연결실체는 매도가능금융자산으로 분류되는 지분증권의 가격위험에 노출되어 있습니다. 연결실체가 보유하고 있는 상장주식은 Tay Ninh Rubber Corporation에 대한 지분으로 베트남의 공개시장에서 거래되고 있으며 VN지수에 속해 있습니다.

상장주식 관련 VN 주가지수의 변동 및 비상장주식 관련 가격의 변동이 연결실체의 당기 자본에 미치는 영향은 아래 표와 같습니다. 이 분석은 다른 변수들은 일정하며 연결실체가 보유하고 있는 상장주식은 VN변동률 대비 과거 상대적 주가 변동률을 고려하여 움직인다는 가정 하에 주가지수가 10% 증가하는 경우를 분석하였고, 비상장주식은 주식 가격이 일정하게 10% 상승하는 경우를 가정하여 분석한 것입니다.

| (단위: 천원) | ||

| 구 분 | 자본에 대한 영향(*1), (*2) | |

| 당분기말 | 전기말 | |

| 상장주식(기타포괄손익) | 21,690 | 18,354 |

| 비상장주식(기타포괄손익) | 34,980 | 34,980 |

| 비상장주식(당기손익) | 339,543 | 339,543 |

| 합계 | 396,213 | 392,876 |

(*1) 연결실체는 당기손익인식금융상품으로 분류하는 지분증권을 보유하고 있지 아니하여 주식의 가격변동으로 인해 당기 세후손익에 미치는 영향은 없습니다.

(*2) 매도가능금융자산으로 분류된 지분증권에 대한 가격변동의 결과로써 법인세효과가 반영되어 있습니다.

(3) 이자율 위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로써 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결실체의 이자율위험관리의 목표는 이자율변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간종료일 현재 변동금리부 조건의 금융부채에 대하여 이자율이 1%p 변동할 경우 당기손익(법인세효과 반영 전)에 미치는 영향은 다음과 같습니다.한편, 연결실체는 내부자금 공유 확대를 통한 외부차입 최소화, 고금리 차입금 감축, 장ㆍ단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 일간ㆍ주간ㆍ월간 단위의국내외 금리동향 모니터링 실시, 대응방안 수립 및 변동금리부 조건의 단기차입금과 예금을 적절히 운영함으로써 이자율변동에 따른 위험을 최소화하고 있습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 세전 손익의 변동 | (3,848,616) | 3,848,616 | (3,989,287) | 3,989,287 |

(4) 유동성위험

연결실체는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금 수요를 충족시킬수 있도록 유동성에 대한 예측을 항시 검토하여 차입금 한도나 약정을 위반하는 일이없도록 하고 있습니다. 유동성에 대한 예측은 연결실체의 자금조달 계획, 약정 준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항을 고려하여 이루어지고 있습니다.

연결실체는 상기에서 언급한 예측을 통해 결정된 대로 여유있는 유동성이 확보될 수 있도록 적절한 만기나 충분한 유동성을 제공해주는 이자부 당좌예금, 정기예금, 수시입출금식 예금 등의 금융상품을 선택하여 잉여자금을 투자하고 있습니다.

(5) 자본위험관리

지배기업의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

지배기업은 동종산업 내의 타사와 마찬가지로 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 연결재무상태표의 자본에 순부채를 가산한 금액입니다.

당분기말 및 전기말 현재 자본조달비율 및 부채비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 총차입금(a) | 592,538,386 | 593,639,028 |

| 차감: 현금및현금성자산(b) | 109,322,178 | 121,287,407 |

| 순부채(c)=(a-b) | 483,216,208 | 472,351,621 |

| 부채총계(d) | 832,302,558 | 801,186,315 |

| 자본총계(e) | 558,818,535 | 559,383,890 |

| 총자본(f)=(c+e) | 1,042,034,743 | 1,031,735,511 |

| 타인자본조달비율(%)(c/f) | 46.37% | 45.78% |

| 부채비율(%)(d/e) | 148.94% | 143.23% |

나. 위험관리정책

연결실체는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성 위험과 같은 다양한금융 위험에 노출되어 있으며, 전반적인 위험정책은 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

다. 위험관리조직

위험관리는 연결실체의 재무부서에 의해 이루어지고 있으며, 재무부서는 현업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다. 이사회는 외환위험, 이자율위험, 신용위험, 파생상품과 비파생상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책뿐 아니라, 전반적인 위험관리에 대한 정책을 제공합니다.

라. 파생상품 등에 관한 사항

해당사항없음.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

| 계약의종류 | 계약상대방 | 계약체결시기 및 계 약 기 간 |

계 약 의 목적 및 내용 |

계약금액 또는 대금수수방법 |

| 임차계약 | (주)화승인더스트리 | 2021.11.01 2021.11.01~2024.10.31 (연장) |

사무실 임차 37.86평 | 임차보증금 : 24,609천원 월임차료 : 3,450천원 계약기간만료시 1년단위자동연장 |

| 원재료공급 및 제품매입 | PT. Hwa Seung Indonesia | 2018.1.1 2018.1.1~ 종료시 |

원재료 매입 및 생산제품의 공급 | 원재료 매입 수수료:원재료매출대금의 약 2% |

※경영상의 주요계약은 지배기업 기준입니다.

나. 연구개발활동의 개요

(1) 신발 부문 연구개발 조직 및 현황

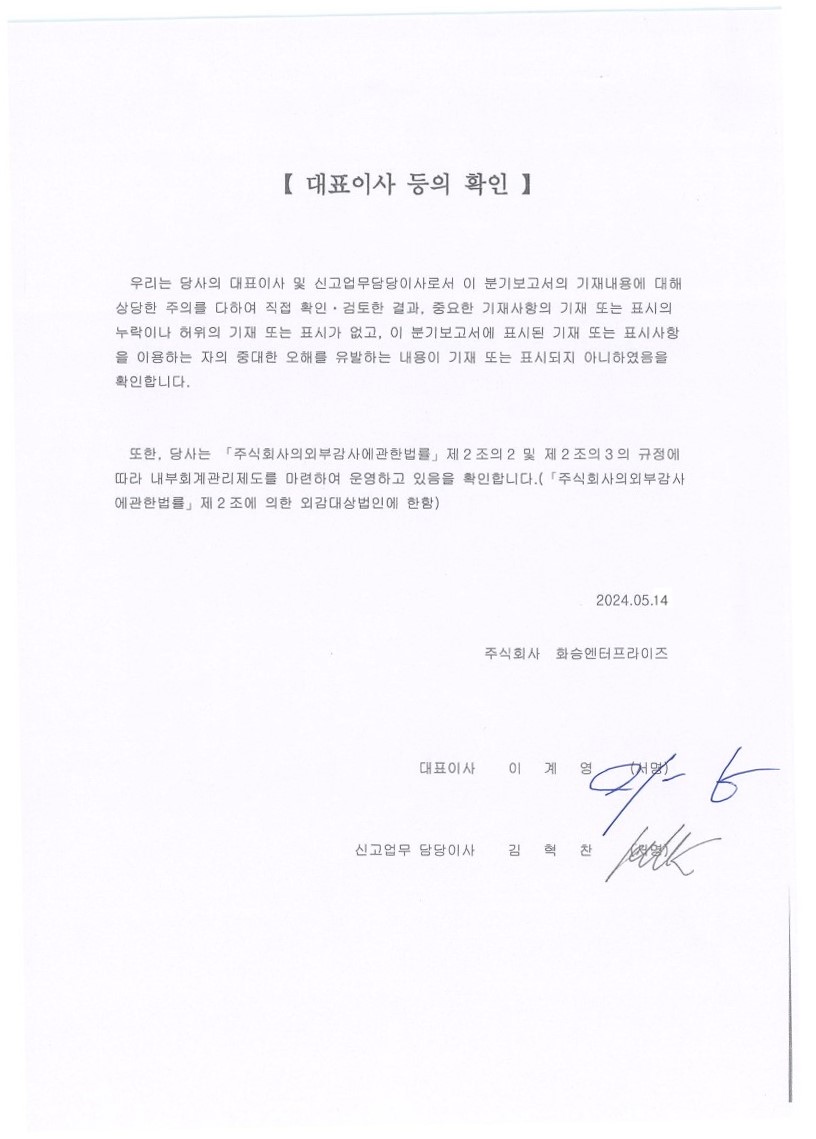

1) 현재 당사는 아디다스 및 리복 제품 위주의 연구개발을 담당하는 General

Development 연구소와 미래기술 및 가치창출을 위한 연구개발을 담당하는

Innovation Center를 운영 중입니다.

2) 연구개발 조직도

[아디다스 및 리복 제품 연구개발 조직도]

|

|

General Development 조직도 |

※ General Development 각 개발부서의 모든 개발팀은 PDM, Tech, Sample,

Mold, Costing, Materials로 동일한 구성으로 되어있음

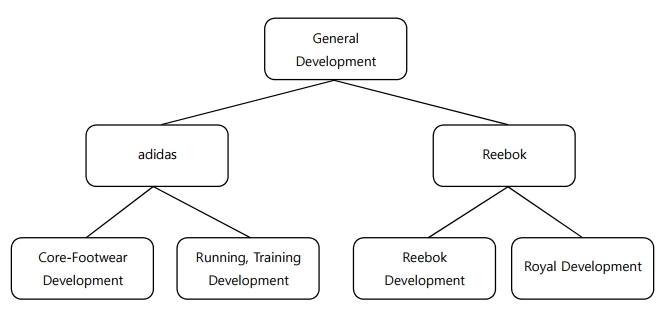

[Innovation Center 조직도]

|

|

Innovation Center 조직도 |

3) 연구개발 업무 현황

[General Development 연구개발 개요]

|

구분 |

업무 |

|

PDM |

개발하는데 있어서 디자인부터 생산투입까지 각 단계별로 브랜드와 공장의 여러가지 이슈사항을 조율하는 업무 |

|

테크 |

개발된 제품을 실제 생산함에 있어서 문제가 되는 부분이나 생산효율을 위해 기술적인 변경 및 지도하는 업무 |

|

샘플 |

개발 신발을 생산하는 업무 |

|

BOM |

신발을 생산하는데 필요한 정확한 자재 및 채산을 확정하여 실제 생산에 필요한 기준을 제시하는 업무 |

| Costing | 원가관련 업무를 포함한 Costing 업무 |

| Mold | 받은 디자인을 실물로 구현하는 금형관련 업무 |

[Innovation Center 연구개발 개요]

adidas와 공동으로 현재의 과제를 극복하고 미래의 기회를 선점하기 위해 재료, 프로세스 및 혁신적인 솔루션을 연구하고 검증하며, 새로운 비즈니스 창출(상업 생산)을 위해 노력 중입니다. 세부내용은 영업기밀로 관리 중에 있습니다.

4) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 제 10기 1분기 | 제 9기 | 제 8기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 569 | 13,644 | 11,930 | - | |

| 인 건 비 | - | - | - | - | |

| 감 가 상 각 비 | - | - | - | - | |

| 위 탁 용 역 비 | 5,438 | 16,381 | 15,800 | - | |

| 기 타 | 1 | 81 | 300 | - | |

| 연구개발비용 계 | 6,008 | 30,106 | 28,030 | - | |

| 회계처리 | 판매비와 관리비 | 974 | 10,512 | 8,840 | - |

| 제조경비 | 5,086 | 19,594 | 19,189 | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.74% | 2.48% | 1.69% | - | |

※ 주) 당사의 개발비는 전체가 디자인된 신발의 샘플을 만들기 위한 재료비로 구성되어 있습니다.

다. 연구개발 실적

세부 실적은 영업기밀로 관리 중입니다.

라. 향후 연구개발 계획

세부 계획은 영업기밀로 관리 중입니다.

7. 기타 참고사항

가. 사업부문별 요약 재무현황

| (단위 : 백만원) |

| 구 분 | 제10기 1분기 | 제9기 | 제8기 | ||||

|---|---|---|---|---|---|---|---|

| 신발부문 | 매출액 | 307,203 | 88.9% | 1,083,311 | 89.2% | 1,497,497 | 90.5% |

| 영업이익(손실) | 3,681 | 69.1% | 10,182 | 78.6% | 50,460 | 95.6% | |

| 자산 | 1,257,443 | 90.4% | 1,227,283 | 90.2% | 1,327,276 | 89.9% | |

| 유통 및 금융부문 |

매출액 | 38,166 | 11.1% | 130,521 | 10.8% | 156,533 | 9.5% |

| 영업이익(손실) | 1,646 | 30.9% | 2,780 | 21.4% | 2,341 | 4.4% | |

| 자산 | 133,678 | 9.6% | 133,300 | 9.8% | 148,556 | 10.1% | |

| 합 계 | 매출액 | 345,369 | 100.0% | 1,213,832 | 100.0% | 1,654,030 | 100.0% |

| 영업이익(손실) | 5,327 | 100.0% | 12,962 | 100.0% | 52,801 | 100.0% | |

| 자산 | 1,391,121 | 100.0% | 1,360,583 | 100.0% | 1,475,832 | 100.0% | |

나. 사업부문별 영업 개황

(1) 신발부문

신발산업은 섬유 및 의류 산업과 함께 경공업 분야의 대표적인 산업이나 경공업으로서의 신발산업은 섬유 및 의류사업 대비 자본집약도와 기술집약도가 상대적으로 높다는 특징이 있습니다. 신발산업을 국제적 생산관계의 측면에서 보면 인건비가 낮은 저개발국가에서 하청생산이 이루어지는 국제분업체제가 확립된 것이 큰 특징으로, 이는 타산업 대비 높은 노동집약도라는 산업적특성에 기인합니다. 신발산업의 주요 제품군은 그 용도에 따라서 운동화, 아웃도어화, 캐주얼화로 구분할 수 있습니다.

[신발의 용도별 구분]

|

구분 |

주요 제품군 |

구분 기준 |

|

운동화 |

런닝화, 조깅화 등 |

운동할 때 또는 평상시에 활동하기 편하게 신는 신 |

|

아웃도어화 |

등산화, 트래킹화 등 |

기구없이 산이나 들에서 활동할 때 신는 신 |

|

캐주얼화 |

캐주얼구두 |

평상시에 신는 간편한 구두 |

신발산업의 대표적인 특성은 아래와 같습니다.

1) 국제분업구조 정착과 소수의 글로벌브랜드업체가 시장을 주도

신발산업은 마케팅과 생산이 분리되는 방식으로 국제분업구조가 정착된 대표적인 산업으로서 유명브랜드를 보유한 선진국 대형업체들이 마케팅활동을 전담하고, 중국 및 아시아 신발업체들이 OEM(또는 ODM)방식으로 제품을 생산·공급하고 있습니다. 디자인·패션, 마케팅 등 고부가가치 부문을 선취한 업체들은 세계시장을 선점하여, 글로벌 거대기업으로 성장하였으며, 메이저 업체 내에서도 나이키, 아디다스 그룹 등 상위 2개 글로벌브랜드가 세계 운동화시장에서 과반수 이상의 점유율을 보유하는 등 극소수 업체의 독주현상이 심화되어 있습니다.

2) 다품종 소량생산

신발산업은 같은 모델의 신발이라도 다양한 사이즈로 제작하며, 색이나 신발에 소요되는 자재가 다를수 있기 때문에 1가지 모델의 신발로도 다수의 제품이 존재하는 다품종 소량생산 산업입니다. 같은 신발이라도 사이즈와 색이 다르며, 자재가 다를수도 있습니다. 이러한 이유로 신발 생산은 수많은 제품을 소량씩 생산하는 다품종 소량생산으로 분류할 수 있으며, 이에 맞게 생산 공장도 구축되어 있습니다. 보고서 제출일 현재 신발부문은 매월 약 760종류(신발 사이즈 별 구분 제외)의 신발을 생산하고 있으며, 1가지 종류의 신발에 대해서 10여 가지의 사이즈가 존재한다는 점을 고려하면, 신발부문이 영위하는 신발 제조사업이 많은 량의 제품 종류를 소량 생산하는 다품종 소량 생산체제임을 파악할 수 있습니다.

3) 노동 집약적 산업

신발산업은 섬유 및 의류 산업과 함께 경공업 분야의 대표적인 산업으로 자본집약도 대비 노동집약도가 높은 산업입니다. 이는 신발이 다품종 소량생산이라는 점에 기인합니다. 신발의 생산에 있어서 예전에 비해 자동화가 많이 이루어졌다고는 하나 타 산업에 비해 아직은 미약하며 제품에 따라 세부공정도 바뀌기 때문에 다양한 제품 형태를 포괄할 수 있는 설비를 고안하기 어렵습니다. 이러한 이유로 설비보다는 숙련된 인력에 의해 운영되고 있습니다.

4) 국제적으로 생산기지 양분화

과거에는 신발생산국이 전 세계적으로 분포되어 있었으나, 현재는 운동화는 베트남을 비롯한 아시아에서 주로 생산되며, 고급 정장화는 유럽에서 주로 생산이 이루어지는 등 국제적으로 생산체제가 양분화되어 있습니다. 신발산업이 노동 집약적 산업이라는데 기인하여, 노동력의 확보 및 노동력에 대한 비용이 신발 제조에 중요한 요인으로 작용합니다. 운동화 생산의 경우 1970년대까지는 일본, 1980년대에서 1990년 초까지는 한국이 주요 공급 기지였으며, 1990년 이후부터 중국과 인도, 동남아시아 국가가 생산기지로 급부상하였습니다

5) 신발산업의 진입장벽

신발산업은 노동집약도가 높아 진입장벽이 낮지 않습니다. 신발산업은 노동집약도가높은 산업인 만큼 인력공급과 임금이 중요하며, 이로 인해 현재는 비교적 임금이 낮은 중국과 인도네시아, 베트남 등 중국 및 동남아시아 국가에 대규모의 신발공장들이 존재하고 있으며, 타 지역에서는 이러한 생산공장을 구축하는 것이 쉽지 않은 실정입니다. 또한 나이키나 아디다스 같은 주요 글로벌 신발 브랜드들이 관리의 편의성을 위해 조그마한 공장보다는 일정 수준 이상의 규모와 수준을 가진 대규모의 공장과의 거래를 원하고 있기 때문에 신규경쟁자가 진입하기에는 많은 비용과 시간이 필요합니다. 따라서 주요 글로벌 신발 브랜드들과 거래 관계를 맺는 데에는 많은 어려움이 따릅니다.

6) 중요한 요인으로 등장한 환경관련 기술

친환경 개념이 신발산업에도 도입되면서 신발 제조 시 발생하는 폐유, 카본 등 오염물질 감소 및 제거를 위한 친환경 제조공정 개발 등이 진행되고 있습니다. 신발 제조에 필요한 소재도 변화하고 있는데, 신발에서 중요한 역할을 하는 접착제의 경우도 이미 오래전에 유성에서 수성으로 전환되었으며, 아디다스 그룹의 경우 해양 오염 문제 해결을 목적으로 바다에서 회수한 폐플라스틱이나 어망을 재활용한 해양 플라스틱을 적용하여 제조한 신발을 개발ㆍ발표하였습니다.

또한, 아디다스 그룹의 제품을 생산하기 위해서 생산공장은 아디다스 그룹의 생산 및근무환경 평가 기준인 SEA를 만족해야 합니다. SEA는 크게 E-KPI와 C-KPI로 이루어지며, 특히 E-KPI는 환경 평가 부분으로 공장의 일정 온도 유지, 소음 발생 감소, 인체 유해 물질 사용 감소, 폐기물 재활용, 에너지 절감 등을 평가하여 생산공장이 기준에 미달할 경우 제품 수주를 내지 않고 있습니다. 이러한 환경 관련 기술의 적용은 아디다스 그룹 뿐만 아니라 글로벌 주요 신발업체 및 그 생산공장에서 적용되고 있습니다.

(2) 유통및기타부문

유통및기타부문은 동남아 지역의 중계무역 및 원자재 현지 소싱을 통한 국내로의 구매대행 및 물류 업무를 주로 수행하고 있습니다.

다. 환경관련 정책 강화

당사는 사업과 관련하여 환경물질 배출 및 환경보호 사항에 대하여 정부규제를 준수하고, 탄소배출량 절감, 에너지 효율화, 신재생 에너지 등을 위한 자체 환경기준을 정립, 적용하고 있습니다.

시장의 요구사항에 따라 탄소배출량 절감을 위한 다양한 노력을 기울이고 있으며, 업계 최고 수준의 탄소배출량 절감을 목표로 하고 있습니다. 당사는 2021년 유엔 기후변화협약 (UNFCCC) 가입하였으며, 2030년 온실가스 배출량 30% 감소 목표 달성을 위한 계획 및 실천 방안을 수립 중에 있습니다. 또한 전세계 약 1,074개 기업이 참여중인 SBT (파리협정 목표에 부합하는 온실가스 배출 감축 목표) 가입 및 2040년 SBT 1.5°C 에 부합하는 중장기적 목표 설정을 진행중에 있습니다.

이 외에도 해외 컨설팅 자문을 활용한 에너지 효율화 방안 수립, 환경관리시스템 (EMS) 구축, 지속가능경영 전문 인력 채용, 생산공장 태양광 설치 등 지속가능경영을 위해 다방면에서 노력 중에 있습니다.

이러한 당사의 노력은 아디다스 등 주요 고객과의 관계 발전 및 매출창출에도 긍정적인 영향을 미칠 것으로 예상하고 있습니다.

라. 산업의 성장성

(1) 신발부문

1) 세계 신발 시장

세계 신발 시장 규모는 2021년 4,300억달러에서 CAGR 4% 수준으로 성장하여 2031년에는 6,400억에 이를 것으로 전망하고 있습니다. 전세계적으로 건강에 대해 점차 중요하게 인식하면서 스포츠 활동 인구의 증가와 생활 패턴의 변화로 운동화를 일상생활에도 신기 시작하는 소비자의 증가로 운동화에 대한 수요는 지속적으로 증가할 것으로 판단하고 있습니다. 이러한 운동화 시장의 성장이 전체 신발 시장의 성장을 이끌 것으로 판단합니다. 또한 신발 소매점의 증가 및 인터넷의 발달로 소비자는 더 쉽게 많은 브랜드의 신발을 접할 수 있게 되면서 소비자의 신발 구매가 증가할 것으로 기대하고 있습니다.

2) 세계 운동화 시장

세계 운동화 시장은 주요 글로벌 운동화 브랜드 업체가 시장을 이끄는 과점시장입니다. 세계 2위 업체인 아디다스 그룹의 경우 세계 최대 시장인 미국시장에서의 경쟁력이 강화되면서, 점유율이 지속적으로 상승하였습니다.

[세계 운동화 시장 브랜드별 점유율 현황]

| (단위 : %) |

|

년도 |

세계 스포츠신발 시장 점유율 |

| 2022 | |

|

나이키 |

34 |

|

아디다스 |

15 |

| 푸마 | 5 |

| 언더아머 | 4 |

|

기타 |

42 |

3) 아디다스 그룹 현황

아디다스는 1949년 아돌프 다슬러가 설립한 독일의 스포츠 브랜드로 1990년대 이후비약적인 재도약을 하여 사업이 회복되면서 1997년에는 동계 스포츠용품 제조사인 살로몬(Salomon)을 인수하여 회사 이름을 아디다스살로몬으로 변경하였다가 2005년 살로몬 사업 부문을 핀란드의 아머 스포츠에 매각하면서 다시 회사명을 아디다스로 변경하게 됩니다.

아디다스그룹의 최근 5년간의 순매출액 변동 추이를 보면 코로나 여파로 2020년 184억유로를 달성한 이후 회복세를 보이고 있습니다.

[최근 5년간 아디다스 연도별 매출액 현황]

| (단위 : 백만유로) |

|

|

adidas revenue |

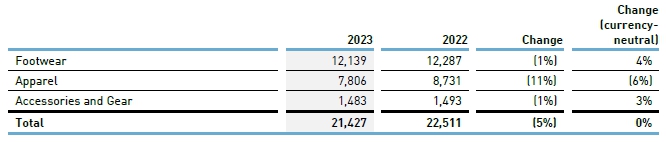

아디다스그룹 내 운동화 매출 비중은 57%로 2023년 운동화 매출 121억유로를 기록하며, 2022년 대비 비슷한 수준을 유지하였습니다.

[최근 2년간 아디다스 신발 매출액 현황]

| (단위 : 백만유로) |

|

|

adidas net sales by product |

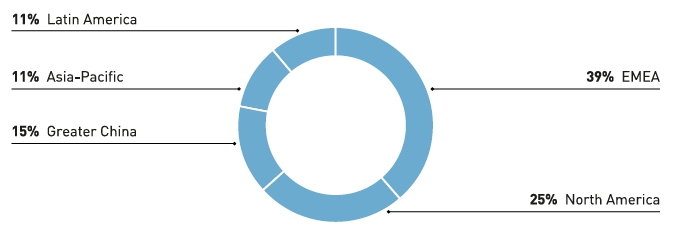

2023년 현재 아디다스의 가장 중요한 매출 지역은 매출의 39%를 차지하고 있는

EMEA 지역이며, 북미 25%, 중국 15%가 그 다음을 기록하고 있습니다.

2021년 아디다스는 향후 5년간 연평균 매출 성장률 10%, 영업이익률 14% 성장을 목표로 하는 중장기 계획을 발표 하였습니다. 이를 달성하기 위해 'Credibility' (고객과의 신뢰 구축), 'Experience' (고객과의 관계 구축), 'Sustainability' (지속가능경영) 이 세 가지 주요 전략을 펼칠 계획입니다. 고객과의 신뢰 구축은 애슬레저 부문 확대 및 유명인사와의 파트너십을 통한 브랜드 가치 제고, 여성의류 시장 저변 확대, 5개 전략상품 (Footwear, Running, Training, Outdoor, Lifestyle) 강화 등이 있습니다. 또한 멤버십 데이터를 기반으로 보다 더 맞춤화된 제품과 서비스를 제공하고, '25년까지 친환경 제품 비중을 90%로 확대할 계획을 발표하였습니다. 또한, 5개년 중장기 계획에서 아디다스 그룹은 EMEA, 미주, 중국 시장이 매출 성장의 90% 이상을 주도할 것으로 전망하며, 기존에 6개였던 집중관리 주요 도시를 서울, 베이징, 베를린 등을 추가하며 12곳으로 확대하였습니다.

[2023년 아디다스 그룹 국가별 매출 비율]

|

|

adidas net sales by region |

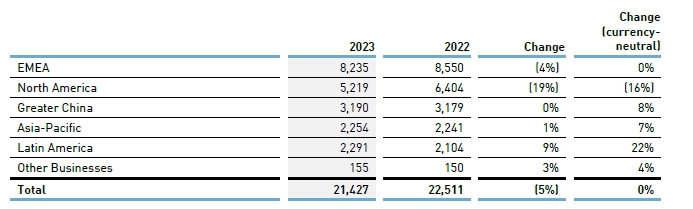

아디다스는 EMEA 및 북미 지역에서 전년 대비 매출이 하락한 반면, 라틴아메리카 지역에서 일부 성장세를 보였습니다.

[2023년 아디다스 그룹 국가별 매출 비율]

| (단위 : 백만유로) |

|

|

adidas net sales by regions |

(2) 유통및기타부문

유통및기타부문은 베트남 및 인도네시아의 향후 성장세에 따라 많은 기회가 창출될 것으로 예상되고 있습니다. 베트남의 다자간 FTA 등에 대한 향후 기대효과에 따라 베트남의 대외 무역환경은 종합무역업에 보다 유리하게 적용되고 있습니다.

마. 경기변동의 특성

(1) 신발부문

신발부문은 운동화의 ODM제조 사업을 영위하고 있습니다. 신발 ODM의 사업은 전방산업인 운동화 산업과 마찬가지로 세계 스포츠산업의 변동에 영향을 받습니다. 일반적으로 세계 스포츠산업의 성장률은 세계 경제 성장률에 큰 연관성을 보이고 있지는 않고 있습니다. 2010년 이후 세계 스포츠산업은 점차 우상향 하는 모습을 기록하고 있습니다만, 세계 스포츠산업의 성장률 자체의 변동폭은 큰 편입니다.

이러한 변동은 올림픽, 월드컵 등의 주요 스포츠 행사 개최여부에 스포츠산업이 영향을 받기 때문입니다. 또한 신발부문이 영위하고 있는 운동화 제조가 포함되는 운동장비 산업은 개인 소득의 증가, 여가시간 및 여가 활동에 대한 관심 증가, 삶의 질에 대한 인식 변화로 지속적으로 성장할 것으로 전망하고 있습니다.

운동화 수요는 계절적으로 크게 2가지 요소 에 영향을 받습니다. 먼저 운동화와 같은신발의 수요는 특정일(신학기, 크리스마스 등)에 집중되는 모습을 보이며, 이러한 움직임은 매년 비슷한 경향을 보입니다. 또한 운동화 산업은 패션사업의 일부로서 계절적인 영향을 많이 받습니다. 일반적으로 패션업계는 1년을 크게 봄/여름(SS), 가을/겨울(FW)의 2가지 시즌으로 구분하며, 이 시즌에 맞게 신상품을 제작하고 있습니다. 운동화 역시 이와 마찬가지로 시즌별로 유행 색상 및 스타일에 맞춰 새로운 신발을 개발하고 있습니다.

신발부문의 경우 월별 매출액을 확인하였을 때 2~3월과 8~9월이 다른 월에 비하여 저조한 모습을 보이고 있는데, 이는 아디다스에 매출한 신발이 아디다스를 거쳐 시장에 선보이기 까지 약 3개월의 시간이 소요된다는 점을 고려하였을 때 실제 시장에서의 시기는 5~6월과 11~12월이라 할 수 있습니다. 이 때는 패션 시즌 및 신학기 등 운동화 시장의 성수기와 서로 맞지 않는 비수기로 분류되는 시기로, 신발부문의 매출액도 이에 연동되어 다른 월에 비해 저조한 수치를 기록하고 있습니다.

(2) 유통및기타부문

유통업은 제조업에 비해 경기변동에 더욱 민감하게 반응하고 있습니다. 최근들어 글로벌 경제의 변동요인으로 인해 매출액과 수익성에 있어 직접적인 영향을 받고 있는 상황입니다.

사. 국내외 시장여건

(1) 신발부문

1) 자원조달상의 특성

신발 브랜드는 다른 업계와 다르게 대부분의 원재료를 브랜드에서 지정하고 있으며, 아디다스 그룹 역시 품질 및 단가 관리를 위해서 자사의 제품에 적용될 원재료 업체를 지정하고 있습니다. 따라서 신발부문도 아디다스 그룹에서 지정한 원재료 업체에서만 원재료를 매입할 수 있습니다. 이러한 구조 때문에 ODM 생산을 위한 원재료 수급이 용이하고 가격 또한 안정적입니다.

또한, 신발부문은 HSV_SRMS를 통해 원재료 업체와의 연계 및 긴밀한 협조를 함으로써 안정되고 신속하게 원자재 공급을 받고 있습니다. HSV_SRMS는 SAP ERP를 통해 부품, 원자재를 공급하는 협력사와 실시간으로 생산계획 정보, 재고정보, 납품예정 정보 및 대금 지불정보를 공유하여, SRM(Supply Relationship Management)을 통해 경쟁효율을 극대화 시켜주는 솔루션입니다.

이와 같은 통합구매시너지 극대화를 통해 구매비용 절감, 협력업체관리 및 구매처리 등 운영비용 절감, 품질비용 및 재고비용 절감 등 정량적 효과와 업무프로세스 개선으로 리드타임 단축, 수급 안정성 확보, 거래의 공정성 및 구매 투명성 확보 등 정성적 효과를 얻고 있습니다.

또한 노동집약적 산업인 만큼 노동력의 확보가 중요한 요인입니다. 이에 따른 인원 확보를 위해 노무부서에서 정기적, 비정기적으로 타 지역에서 모집활동을 하고 있습니다. 또한 현지 직원들을 대상으로 인문학 강의를 포함한 소양교육과 한국어, 영어 강좌를 무료로 개설하여 직원들의 자아 실현을 위한 기회를 제공하는 한편 작업의 효율성을 높이고 생산 공정을 개선하는 I.E 학교와 품질학교, 관리자의 자세와 업무 능력을 높여주는 Management skill과 프로젝트 활성화를 위한 P.I교육 등 직원의 의식 개선뿐만 아니라 보다 수준 높은 업무 퍼포먼스를 위한 교육까지 전사적으로 실시하면서 직원들의 능력을 개발해주고 자신감을 심어주고 있습니다. 이런 교육을 통해 습득한 지식을 현장에 적용하여 우수한 개선 제안을 내는 직원들을 선정하여 매년 한국의 그룹사에 벤치마킹 연수도 실시하고 있습니다. 이러한 노력으로 특히 화승비나의 퇴직률은 32%에서 2021년말 4% 수준으로 급감하고 우수 CSR기업으로 선정되는 등 사업 영위에 필요한 충분한 노동력을 안정적으로 확보하고 있습니다.

2) 노동환경

신발부문은 아디다스 운동화를 제조, 판매하는 회사로 매출액의 98% 이상을 해외에 수출하고 있으므로 FTA(자유무역협정) 및 환율 관련 법률 및 규정에 영향을 받으며, 신발산업은 노동집약적인 산업으로 노동환경 및 법률, 규정의 변화는 영업환경 등에 영향을 미칠 수 있습니다.

신발 부문의 생산기지는 베트남, 인도네시아, 중국에 소재하고 있으며, 노동집약적인 산업에서 우월적인 투자 환경으로 평가 받고 있습니다.

3) 시장의 특성

ⓛ 주요 목표 시장 및 수요자의 구성

신발부문은 세계적인 스포츠 브랜드인 아디다스 그룹의 신발을 ODM 방식으로 생산하고 있습니다.

아디다스 제품군은 아디다스 Core와 아디다스 런닝, 리복 등을 개발 및 생산하고 있습니다.

아디다스 Core는 타켓 가격대를 80유로로 Running, Tennis,BB 등의 다양한 카테고리의 제품으로 구성 되어 있으며 생산 리드타임을 30days로 하여 고객이 요구하는시기에 맞춰 생산하는 시스템을 갖추고 있습니다.

아디다스 Core-Footwear 제품군은 2008년 리니어 라는 이름으로 시작하여 전 세계적으로 그 수요가 증가하였고 매년 15%씩 성장하고 있는 추세입니다.

리복은 1895년 미국에서 설립된 스포츠용품 브랜드로 타 브랜드들과 달리 에어로빅,요가, 댄스 등 피트니스 영역을 선도하였으며, 2010년부터 크로스핏에 중점을 두어 시장에서 타브랜드와 차별성을 가지고 있습니다. 리복코어는 전신인 리복로얄인 fitness의 전통과 sport performance를 기반으로 한 패스트 패션 브랜드로서의 가치를 추구하는 리복내의 또 다른 카테고리로써 세련된 편한함과 경쟁력있는 가격으로 스타일을 추구하는 소비층을 주 타겟으로 하고 있으며, 신발부문은 전체 리복 비즈니스의 44% 가량을 전담하고 있습니다.

② 내수 및 수출의 구성

신발부문의 매출의 98% 이상이 수출이며, 특히 매출의 대부분을 차지하는 운동화매출은 전량 수출하고 있습니다. 이는 회사가 글로벌 신발 제조 업체인 아디다스그룹의 신발 ODM을 주된 사업으로 영위하기 때문이며, 회사의 제품은 최종적으로 아디다스그룹으로 수출되어 전세계의 소비자들이 소비하게 됩니다. 신발부문은 사업의 대부분이 수출로 구성되어 있으며, 베트남에 일부 반제품 매출이 존재합니다.

③ 수요의 변동 요인

신발부문은 운동화의 ODM제조 사업을 영위하고 있기 때문에 신발 ODM 수요의 변동은 전방산업인 운동화 산업의 수요 변동과 밀접한 관련이 있습니다. 운동화산업을 포함하는 스포츠 산업은 개인소득의 증감 및 여가시간의 증감, “삶의질(Quality of Life)”에 대한 인식 변화, 건강에 대한 관심도 등에 영향을 받을 뿐 아니라 패션과 유행에 따라서 그 제품의 수요가 변동합니다. 먼저 스포츠산업은 개인소득의 증감에 영향을 받습니다. 스포츠산업은 최종소비재ㆍ서비스를 다루는 산업으로 소비자와 직접 접촉하는 특징이 있습니다. 소비자들은 경제적 및 시간적 여유를 가지게 되면서 친구, 가족, 혹은 지인들과의 친목 도모를 위해 다양한 활동을 하며 이 중 스포츠 활동에 참여하거나 관람하면서 스포츠 산업에 영향을 끼치게 됩니다. 이러한 특징으로 소비자의 능동적인 참가를 필요로 하는 측면이 존재하며 선택재로서의 성격을 지니고 있는데, 선택재는 인간생활 영위에 반드시 필요한 상품이 아니며 더 나은 욕구 충족을 위해 필요한 상품으로 소득이 증가할수록 수요가 증가하는 소득탄력성이 높은 제품입니다. 이러한 이유로 스포츠산업도 소득의 증감에 영향을 받습니다.

둘째로, 스포츠산업은 여가시간의 증감뿐만 아니라 “삶의 질”에 대한 인식변화와 건강에 대한관심에도 영향을 받습니다. 스포츠 산업은 시간 소비형 산업으로 관람스포츠와 참여스포츠가 활성화되기 위해서는 스포츠 활동에 소비할 수 있는 시간이 증가해야 합니다. 산업의 발달에 의한 노동시간의 감소 (예: 주5일 근무제), 삶의 질 제고를 위한 여가활동의 증대와 노동과 휴식에 대한 인식 및 가치관의 변화로 인하여 성장해 왔습니다. 추가적으로 신발 제품의 수요는 패션과 유행에 영향을 받으며, 이로 인해 제품의 수요는 계절성을 보입니다.

④ 회사의 영업 및 생산

리복 OEM 사업의 계속성을 위하여 2002년 베트남에 화승비나를 설립하였습니다. 화승비나는 2002년 설립후 3년만인 2004년 처음으로 흑자를 달성하게 되며 이후 꾸준한 성장세를 이어 나가게 됩니다.

2006년 아디다스가 리복을 인수하면서 리복 OEM을 하던 화승 그룹과 아디다스와의 거래가 개시되고 아디다스의 권유로 2008년 당시 아디다스를 제조하던 풍원제화를 인수하게 되어 아디다스와 전략적 파트너 관계를 맺게된 화승 그룹은 아디다스 리니어개발사업(현재 아디다스 Core-Footwear)을 인수하게 되며 재도약의 발판을 마련하게 됩니다.

또한, 전세계 신발 생산의 65%이상을 차지하던 중국의 인건비 상승과 위안화 가치 상승으로 아디다스의 오더는 베트남 및 인도네시아 등 동남아로 이전 되고 이에 편승하여 신발부문도 성장하게 되었습니다.

신발부문은 뛰어난 개발력과 제조기술로 인하여 아디다스 Core-Footwear와 리복 디자인실 및 개발센터, 아디다스 인라인 런닝 개발센터를 유치하였고 이로 인해 명실공히 OEM이 아닌 ODM공장으로 변화하였습니다.

오랜 경험을 통한 노하우와 제조기술 그리고 뛰어난 품질관리 능력을 가진 신발부문은 아디다스의 전략적 파트너로서 납기 준수와 품질향상을 통한 고객 만족, 끊임없는 혁신 활동으로 인한 원가절감, 프로세스 혁신으로 인한 로스 감소, 교육과 훈련을 통한 생산성 향상을 통하여 영업이익을 극대화하는 동시에 회사 자체의 비전 달성을 위한 교두보 확보에 주력하고 있습니다.

⑤ 시장점유율

신발부문은 아디다스 그룹의 운동화 ODM제조를 주요 사업으로 영위하고 있습니다. 아디다스 그룹은 운동화의 생산을 여러 업체에게 분산하여 Order를 주고 있기 때문에, 이러한 Order를 받는 업체들간의 경쟁이 이루어지고 있습니다. 아디다스 내 운동화제조업체의 점유율은 내부에서 자체적으로 수집한 자료를 통하여 산출하였습니다. 이는 경쟁업체 및 아디다스 정책상 영업 비밀로 유지되고 있어서 해당 내역을 파악하기 위한 객관적인 자료가 없어 비교가 어렵기 때문입니다. 내부에서 자체 수집한 자료를 바탕으로 경쟁현황을 분석하면, 아디다스 그룹은 주요 생산업체로 약 9개 그룹을 선정하여 관리하고 있으며 이들의 생산 비중이 98% 이상입니다. 9개 그룹은 화승그룹, Pou Chen, Apache 등이 주요업체입니다.2023년 현재 기준으로 9개 업체 중 화승이 아디다스 그룹의 운동화부문 M/S 2위 생산 업체이며 화승의 점유율은 약 21%를 차지하고 있는 것으로 자체 조사결과 파악되었습니다. 현재 아디다스 그룹 제품의 약 80%를 대만계 생산 그룹이 생산하고 있었으며, 아디다스그룹은 단일국가(대만계)의 생산비중이 너무 높다고 판단하고 있어 화승을 비롯한 한국 그룹에 주는 Order의 비중을 높여가고 있는 것으로 판단하고 있습니다. 또한, 중국 지역의 인건비 상승 등으로 중국에서의 생산 비중을 낮추고 베트남이나 인도네시아 지역의 생산 비중을 높여가고 있는 것도 점유율 상승원인으로 생각하고 있습니다. 신발부문의 높은 가격경쟁력 및 납기 대응능력을 바탕으로 생산량과 생산비중은 꾸준히 증가하는 추세이며, 아디다스 그룹으로부터 증가하는 Order를 원활히 생산하기 위해 공장 신축, 라인 확장 등을 통해 CAPA를 증가시켜왔습니다.

(2) 유통및기타부문

유통업은 제조업에 비해 경기변동에 더욱 민감하게 반응하고 있습니다. 글로벌 경제 변동요인으로 인해 매출액과 수익성에 있어 직접적인 영향을 받고 있는 상황입니다.

아. 경쟁요소

(1) 신발부문

1) 경쟁의 특성

신발 ODM은 충분한 개발력을 가진 제조회사가 판매망을 가진 브랜드의 신발 디자인부터 제품개발까지 참여하여 상호 협력에 의하여 제품을 생산하여 제공하는 방식입니다. 이는 단순히 생산기술은 우수한데 독자적 마케팅채널이 없거나 디자인 능력이나 개발기술이 부족하여 브랜드에서 요구하는 사양대로만 생산하는 OEM과 구분됩니다.

2) 진입의 난이도

신발부문이 영위하는 사업의 주된 매출처인 아디다스 그룹의 경우 이전에는 다수의 생산업체 및 각 공장을 직접 관리하던 체제에서 주요 생산공장들을 그룹으로 가진 소수의 회사만을 관리하여 주요 생산 그룹에게 Order를 집중하는 체제로 전환하였으며, 현재는 회사가 속한 화승 그룹을 포함하여 총 9개의 그룹을 주요 생산업체로 관리하고 있습니다. 아디다스 그룹은 일반적으로 제품의 추가적인 생산규보를 증가시키고자 할 경우에는 주요 9개 생산 그룹의 생산 공장 신설 및 확충을 우선하고 있으며, 이는 다른 글로벌 주요 운동화 브랜드도 동일합니다. 따라서 신규 생산 업체가 아디다스 그룹과 같은 글로벌 주요 운동화 브랜드 업체의 제품을 생산하기 위해서는 브랜드 업체가 신규 생산 업체와의 계약 Needs가 필요합니다. 한편, 브랜드 업체는 소규모의 업체나 단일 공장과 직접 계약을 맺는 형태가 아닌 이러한 공장을 다수 보유하고 있는 생산 업체들의 그룹과 계약을 하여 이 그룹을 관리하는 체제로 전환하였기에, 신규 생산 업체가 글로벌 브랜드와 계약을 하기 위해서는 계약 전에 이미 충분한 크기의 생산 공장을 보유하고 있어야 합니다.

또한 글로벌 브랜드 업체의 제품을 생산하기 위해서는 각 브랜드 업체에서 정한 기준을 준수해야 합니다. 아디다스 그룹의 경우 SEA라는 규정을 제정하여 회사의 제품을생산하는 기업들이 사회적인 책임과 더불어 각종 노동 및 환경 관련 규정을 적합하게지키고 있는지를 모니터링하고 감사를 실시합니다. SEA는 크게 E-KPI와 C-KPI로 이루어지며, E-KPI는 환경 평가 부분으로 공장의 일정 온도 유지, 소음 발생 감소, 인체 유해 물질 사용 감소, 폐기물 재활용, 에너지 절감 등을 평가합니다. 또한 C-KPI는 노조활동, 작업자 소원수리 등의 노사관계 관리 및 노동법, 사회보험법, 노동조합법 등 노동 규정 준수, 보건 안전, 위생 및 근로자 복지관리 등에 대해서 평가합니다. 이러한 평가 기준을 만족하지 못할 경우 글로벌 브랜드 업체의 제품을 생산할 수 없습니다.

신발 생산은 노동집약도가 높은 산업으로, 신발의 생산에 있어서 타 산업에 비해 아직 자동화가 미약하며 제품에 따라 세부공정도 바뀌기 때문에 다양한 형태의 제품을 포괄 생산할 수 있는 설비를 고안하기도 어려우며, 이러한 이유로 설비보다는 숙련된인력에 의해 운영되고 있습니다. 화승비나의 경우 2만명에 달하는 인력을 확보하고 있는데, 이와 마찬가지로 신발 생산 사업을 영위하기 위해서는 풍부한 노동력을 확보할 수 있는 곳에 생산공장이 있어야 하며 노동 인력의 수급 및 관리에 관한 Know-How도 확보하고 있어야 합니다.

마지막으로 신발 ODM은 단순히 우수한 생산기술만 있다고 되는 것이 아니고 디자인 능력이나 개발기술을 충분히 가지고 있어야 하는 산업입니다. 이는 브랜드와 상호신뢰와 믿음으로 밀접한 관계가 유지되어야 하며, 디자인과 개발기술을 가진 전문인력이 확보되어야 합니다. 신발부문 내부에 아디다스 그룹의 개발센터가 설립되어 있으며, 개발센터에 아디다스 및 리복 디자인실과 마케팅부서가 상주하고 있습니다. 이로 인하여 디자인부터 개발까지 신발부문의 의견이 충분히 반영되며 신속한 의사결정으로 제품의 기획에서 생산까지 이루어지고 있습니다.

3) 경쟁 요인

신발 ODM 시장에서의 경쟁 요인은 아래와 같습니다.

① 납기 대응 능력

납기 대응 능력이란 글로벌 브랜드로부터 Order를 받은 후에 신발을 생산하여 납품하는데 까지 걸리는 기간에 대한 능력입니다. 납품하는데까지 걸리는 기간이 짧을수록 글로벌 브랜드가 시장의 변화에 대응하는데 걸리는 기간을 단축시킬 수 있기 때문에 이는 공급업체의 역량을 파악할 때 중요한 요인으로 작용합니다. 일반적으로 아디다스 그룹으로부터 order를 받으면 납품하는데까지 걸리는 기간이 90일이었습니다. 신발부문은 자재업체 일부를 생산국 현지로 이전하는 로컬화를 진행하여 자재 운송기간을 단축하였으며, SAP를 통한 SCM시스템을 도입하여 예상오더를 미리 자재업체에게 통보하여 부자재 준비기간을 단축하였습니다. 또한, 외주업체에 대해 인하우스 정책을 도입하여 품질관리 및 제조에 필요한 의사결정 지연을 감소하였습니다. 현재 신발부문은 90일이었던 Lead-Time을 60일까지 단축하였으며, 일부 제품에 대해서는 혁신적으로 기간을 단축하여 Lead-Time을 45일과 30일로 낮추었습니다. 현재 생산제품 중 약 25%가 Lead-Time 45일로, 약 20%는 Lead-Time 30일로 생산되고 있습니다. 향후 점진적으로 45일과 30일 비중을 증가시킬 계획입니다.

② 가격 경쟁력

신발 ODM 시장에서 가격 경쟁력은 브랜드에서 얼마만큼의 오더를 수주 받을 수 있을것인가를 결정하는 요인입니다. 브랜드에서는 족당 1센트의 단가라도 가격이 싼 공장에 오더를 더 옮겨 브랜드 자체의 이익을 극대화하려고 하기 때문입니다.

운동화 제조는 노동집약적 산업으로 노동력의 확보와 노동력과 관련한 비용 감소가 전체 원가에 미치는 영향이 크기 때문에 노동력이 풍부하고 임금이 저렴한 지역에서 생산하여 생산성을 올리는 것이 가격경쟁력을 갖추기 위한 중요한 요인입니다. 신발부문은 노동 비용의 절감을 위하여 타 지역보다 노동력이 풍부하고 임금이 높지 않은 베트남, 인도네시아, 중국에 공장을 설립하여 제품을 생산하고 있습니다.

또한 신발부문은 자동화기기 조기 도입을 통하여 생산 효율 및 원가를 절감하고 있습니다. 화승비나의 경우 Computer 재봉의 도입으로 재봉 공정의 40%를 자동화 하였으며, Laser 재단기 및 Auto 재단기 등의 도입으로 재단 공정의 72%를 자동화하였습니다. 이러한 타사대비높은 공정자동화기기 도입을 통하여 노동비용 및 시간을 감소시키고 작업 효율을 증가시키고 있습니다. 신발부문은 3D PUR, Digital Printing 등 3세대 자동화기기도 타사보다 먼저 도입해 높은 자동화율을 기록하고 있습니다.

③ 품질 관리 능력

품질은 브랜드와의 거래를 유지하는 가장 기본적인 사항입니다. 따라서 품질의 기준치를 높여 브랜드에게 타 업체보다 더 양질의 제품을 제공하는 것이 주요 경쟁 요인입니다.

운동화 제조에 있어서 품질이란 제조되고 선적되는 제품이 아디다스 그룹에서 설정한 기준에 부합되도록 하는 것입니다. 아디다스그룹의 요구사항은 기능적으로 문제가 없고 외형이 아름다운 신발입니다 이 두 가지 요소를 충족시켜 고객의 만족도를 높이는 것이 품질 관리의 목표입니다.

그러므로 불량품이란 제품 개발 단계에서 잠재 고객의 발 모양, 사용 자재의 유연성 경도 등을고려한 테스트가 충분이 이루어지지 않거나 제조과정에서 개발 단계 제품과 동일하지 않은 제품이 생산되는 등 기능적인 문제가 있거나 제품이 신발의 기능을충분히 수행하지만 외형에 얼룩, 주름, 색깔 등의 결함이 있어 고객의 소비 욕구를 자극하지 못하는 등 외형이 아름답지 않다는 것을 의미합니다. 신발부문은 불량률을 줄이기 위해 연간 교육 계획을 수립하여 교육 프로그램을 운영 중이며, 2주 간격으로 자체 내부 감사를 진행하고 있습니다.

그리고 시스템을 활용하여 데이터를 관리하고 있으며, 이를 작업자와 실시간으로 공유하여 개선활동을 수행하고 있습니다. 마지막으로 브랜드와 함께 일/주/월 단위로 품질개선 협업 활동을 진행하여 브랜드 관리기준과 신발부문의 관리기준을 통일하여 같은 기준에서 함께 결과를 공유하고 개선점을 모색하는 활동을 수행하고 있습니다. 신발부문은 현재 아디다스, 리복의 기준에 부합하는 실험실을 보유하고 있어 제조과정에서 야기된 품질 이슈를 빠르게 점검할 수 있으며, 생산 중인 제품의 품질도 지속적으로 관리하고 있습니다. 또한 공장 내 아디다스/리복 개발센터를 보유하여 의사결정 단계를 축소하고 빠른 품질 개선 활동을 수행하고 있으며, 첨단 생산 기계의 단계적인 시험 도입으로 자동화 공정을 확대하면서 품질 향상에 노력하고 있습니다.

④ 제품 협동 개발 능력

신발부문은 현재 아디다스 그룹의 운동화 중 아디다스 Core-Footwear, 인라인 러닝, 리복, 리복 로얄을 주로 Order 받아서 ODM 생산하고 있습니다. 이러한 제품 생산을 위해서 아디다스 그룹은 화승비나 내부에 신발부문이 생산하고 있는 브랜드인 아디다스 Core-Footwear, 인라인 런닝, 리복, 리복로얄 브랜드에 대한 개발센터를 운영하고 있습니다. 신발부문의 개발 팀인 패턴/PDM 팀은 아디다스 그룹과의 협업을 통해 제품디자인 후 실물로 구현하고 생산하는 단계에서 발생하는 여러 기술적인 Issue를 해결하고 있으며, 특히 화승비나 내부에 설치된 아디다스 그룹의 개발센터와는 여러 협업을 통하여 제품의 품질을 올리고 기획에서 생산까지의 기간을 기존 15개월에서 12개월로 단축되었습니다.

(2) 유통및기타부문

전세계 무역유통사들과의 경쟁속에서 틈새시장 공략에 집중하고 있으며 이를 토대로안정된 성장 및 급성장하고 있는 신발사업부문과 시너지를 모색하고 있습니다.

자. 신규사업 등의 내용 및 전망

(1) 신발부문

해당사항없음

(2) 유통및기타부문

해당사항없음

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) | |||

|---|---|---|---|

| 구 분 | 제 10기 1분기 | 제 9 기 | 제 8 기 |

| (2024년 3월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 659,281 | 646,562 | 757,367 |

| -당좌자산 | 397,549 | 383,568 | 463,530 |

| -재고자산 | 261,732 | 262,994 | 293,837 |

| [비유동자산] | 731,840 | 714,008 | 718,465 |

| -투자자산 | 23,282 | 22,465 | 19,168 |

| -유형자산 | 571,824 | 565,208 | 566,975 |

| -무형자산 | 41,739 | 41,245 | 42,028 |

| -기타비유동자산 | 94,995 | 85,090 | 90,294 |

| 자산총계 | 1,391,121 | 1,360,570 | 1,475,832 |

| [유동부채] | 745,367 | 718,786 | 778,090 |

| [비유동부채] | 86,936 | 82,400 | 106,558 |

| 부채총계 | 832,303 | 801,186 | 884,649 |

| [자본금] | 30,295 | 30,295 | 30,295 |

| [기타불입자본] | 281,093 | 321,040 | 321,453 |

| [기타자본구성요소] | 25,826 | 22,557 | 16,498 |

| [이익잉여금] | 175,987 | 140,213 | 169,201 |

| [비지배지분] | 45,618 | 45,279 | 53,736 |

| 자본총계 | 558,819 | 559,384 | 591,183 |

| 구 분 | (2024.01.01-2024.03.31) | (2023.01.01-2023.12.31) | (2022.01.01-2022.12.31) |

| 매출액 | 345,369 | 1,213,832 | 1,654,030 |

| 영업이익 | 5,327 | 12,962 | 52,801 |

| 당기순이익(손실) | (1,804) | (25,283) | (7,540) |

| -지배기업소유주지분순이익(손실) | (1,499) | (26,277) | (10,004) |

| -비지배기업소유주지분순이익(손실) | (304) | 994 | 2,464 |

| 총포괄이익(손실) | 2,161 | (19,173) | 1,397 |

| -지배기업포괄순이익(손실) | 1,770 | (20,454) | (488) |

| -비지배기업포괄순이익(손실) | 391 | 1,282 | 1,885 |

| 주당순이익(손실) | -25원 | -434원 | -165원 |

| 연결에포함된회사수(*) | 24 | 24 | 24 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

※ 기말 현재 연결대상 종속회사 수입니다.

나. 요약재무정보

| (단위 : 백만원) | |||

|---|---|---|---|

| 구 분 | 제 10 기 1분기 | 제 9 기 | 제 8 기 |

| (2024년 3월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 168,876 | 156,753 | 163,675 |

| -당좌자산 | 168,876 | 156,753 | 163,675 |

| -재고자산 | - | - | - |

| [비유동자산] | 221,803 | 222,032 | 221,647 |

| -투자자산 | 221,582 | 221,761 | 221,308 |

| -유형자산 | 3 | 11 | 45 |

| -무형자산 | 61 | 64 | 76 |

| -기타비유동자산 | 157 | 196 | 218 |

| 자산총계 | 390,679 | 378,785 | 385,322 |

| [유동부채] | 22,779 | 12,651 | 21,023 |

| [비유동부채] | 36 | 42 | 417 |

| 부채총계 | 22,815 | 12,693 | 21,440 |

| [자본금] | 30,295 | 30,295 | 30,295 |

| [기타불입자본] | 277,936 | 317,936 | 317,823 |

| [이익잉여금] | 59,633 | 17,861 | 15,765 |

| 자본총계 | 367,864 | 366,091 | 363,882 |

| 종속,관계,공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | (2024.01.01~2024.03.31) | (2023.01.01-2023.12.31) | (2022.01.01-2022.12.31) |

| 영업수익(매출액) | 313 | 949 | 6,698 |

| 영업이익(손실) | (219) | (1,210) | 3,663 |

| 당기 및 전기순이익 | 4,499 | 4,856 | 10,766 |

| 총포괄이익 | 4,499 | 4,823 | 10,819 |

| 주당순이익 | 74원 | 80원 | 178원 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 10 기 1분기말 2024.03.31 현재 |

|

제 9 기말 2023.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 1분기말 |

제 9 기말 |

|

|---|---|---|

|

자산 |

||

|

Ⅰ.유동자산 |

659,280,603,048 |

646,562,391,148 |

|

(1)현금및현금성자산 |

109,322,177,693 |

121,287,407,363 |

|

(2)매출채권 및 기타채권 |

246,804,972,432 |

224,992,376,336 |

|

(3)기타유동자산 |

40,300,048,025 |

36,330,881,021 |

|

(4)당기법인세자산 |

1,121,221,026 |

958,089,030 |

|

(5)유동재고자산 |

261,732,183,872 |

262,993,637,398 |

|

Ⅱ.비유동자산 |

731,840,490,389 |

714,007,814,383 |

|

(1)기타장기수취채권 |

10,874,495,728 |

10,227,743,644 |

|

(2)당기손익-공정가치측정금융자산 |

3,395,425,800 |

3,395,425,800 |

|

(3)기타포괄손익-공정가치측정 금융자산 |

566,701,643 |

533,339,167 |

|

(4)기타비유동자산 |

1,554,743,016 |

1,504,819,045 |

|

(5)관계기업투자자산 |

5,224,977,696 |

5,201,465,249 |

|

(6)유형자산 |

571,824,472,355 |

565,207,784,130 |

|

(7)투자부동산 |

3,221,353,148 |

3,107,831,523 |

|

(8)무형자산 |

41,738,804,707 |

41,244,545,002 |

|

(9)사용권자산 |

87,310,684,048 |

77,638,700,159 |

|

(10)이연법인세자산 |

6,128,832,248 |

5,946,160,664 |

|

자산총계 |

1,391,121,093,437 |

1,360,570,205,531 |

|

부채 |

||

|

Ⅰ.유동부채 |

745,366,721,115 |

718,786,094,399 |

|

(1)매입채무 및 기타채무 |

216,618,860,225 |

185,604,154,592 |

|

(2)유동 차입금 |

431,975,904,063 |

448,626,663,657 |

|

(3)비유동차입금의 유동성 대체 부분 |

68,580,206,402 |

67,615,776,393 |

|

(4)채권할인차입금 |

13,738,910,692 |

8,442,171,993 |

|

(5)기타 유동부채 |

4,061,204,048 |

3,496,602,104 |

|

(6)당기법인세부채 |

1,942,741,873 |

1,455,193,533 |

|

(7)리스부채(유동) |

8,448,893,812 |

3,545,532,127 |

|

Ⅱ.비유동부채 |

86,935,837,017 |

82,400,220,755 |

|

(1)장기차입금 |

39,457,124,251 |

39,118,723,499 |

|

(2)이연법인세부채 |

7,169,112,808 |

7,226,342,501 |

|

(3)퇴직급여부채 |

8,944,275,239 |

8,775,175,207 |

|

(4)리스부채(비유동) |

30,337,346,447 |

26,290,160,232 |

|

(5)장기지급채무 |

1,027,978,272 |

989,819,316 |

|

부채총계 |

832,302,558,132 |

801,186,315,154 |

|

자본 |

||

|

Ⅰ.지배기업의 소유주에게 귀속되는 자본 |

513,201,014,370 |

514,104,507,756 |

|

(1)자본금 |

30,294,638,000 |

30,294,638,000 |

|

(2)자본잉여금 |

281,093,089,748 |

321,040,059,319 |

|

(3)기타자본구성요소 |

25,825,985,850 |

22,557,000,886 |

|

(4)이익잉여금(결손금) |

175,987,300,772 |

140,212,809,551 |

|

Ⅱ.비지배지분 |

45,617,520,935 |

45,279,382,621 |

|

자본총계 |

558,818,535,305 |

559,383,890,377 |

|

자본과부채총계 |

1,391,121,093,437 |

1,360,570,205,531 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

Ⅰ.매출액 |

345,369,189,063 |

345,369,189,063 |

305,441,974,802 |

305,441,974,802 |

|

Ⅱ.매출원가 |

305,007,819,015 |

305,007,819,015 |

274,258,213,493 |

274,258,213,493 |

|

Ⅲ.매출총이익 |

40,361,370,048 |

40,361,370,048 |

31,183,761,309 |

31,183,761,309 |

|

Ⅳ.판매비와관리비 |

35,034,004,389 |

35,034,004,389 |

32,137,697,511 |

32,137,697,511 |

|

Ⅴ.영업이익(손실) |

5,327,365,659 |

5,327,365,659 |

(953,936,202) |

(953,936,202) |

|

Ⅵ.기타수익 |

6,703,741,003 |

6,703,741,003 |

24,905,649,845 |

24,905,649,845 |

|

Ⅶ.기타비용 |

(9,606,971,520) |

(9,606,971,520) |

(14,210,592,617) |

(14,210,592,617) |

|

Ⅷ.금융수익 |

6,722,675,886 |

6,722,675,886 |

2,585,645,363 |

2,585,645,363 |

|

Ⅸ.금융비용 |

(9,694,914,432) |

(9,694,914,432) |

(9,711,079,336) |

(9,711,079,336) |

|

Ⅹ.지분법손익 |

(13,299,148) |

(13,299,148) |

(343,011,151) |

(343,011,151) |

|

XI.법인세비용차감전순이익(손실) |

(561,402,552) |

(561,402,552) |

2,272,675,902 |

2,272,675,902 |

|

XⅡ.법인세비용(수익) |

1,242,169,745 |

1,242,169,745 |

1,350,562,146 |

1,350,562,146 |

|

XⅢ.당기순이익(손실) |

(1,803,572,297) |

(1,803,572,297) |

922,113,756 |

922,113,756 |

|

XIV.당기순이익(손실)의 귀속 |

||||

|

(1)지배기업소유지분 |

(1,499,137,036) |

(1,499,137,036) |

1,861,410,468 |

1,861,410,468 |

|

(2)비지배지분 |

(304,435,261) |

(304,435,261) |

(939,296,712) |

(939,296,712) |

|

XV.기타포괄손익 |

3,964,629,645 |

3,964,629,645 |

16,749,603,477 |

16,749,603,477 |

|

(1)후속적으로 당기손익으로 재분류되지 않는 항목: |

24,994,334 |

24,994,334 |

232,588 |

232,588 |

|

1.확정급여제도의 재측정요소 |

145,677 |

145,677 |

232,588 |

232,588 |

|

2.기타포괄손익-공정가치측정금융자산평가손익 |

24,848,657 |

24,848,657 |

||

|

(2)당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

3,939,635,311 |

3,939,635,311 |

16,749,370,889 |

16,749,370,889 |

|

1.지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

36,811,595 |

36,811,595 |

152,779,743 |

152,779,743 |

|

2.해외사업장환산외환차이(세후기타포괄손익) |

3,902,823,716 |

3,902,823,716 |

16,596,591,146 |

16,596,591,146 |

|

XVI.총포괄손익 |

2,161,057,348 |

2,161,057,348 |

17,671,717,233 |

17,671,717,233 |

|

XVII.당기총포괄손익 |

||||

|

(1)지배기업소유주지분 |

1,769,993,605 |

1,769,993,605 |

17,400,574,492 |

17,400,574,492 |

|

(2)비지배지분 |

391,063,743 |

391,063,743 |

271,142,741 |

271,142,741 |

|

XVIII.주당이익 |

||||

|

(1)기본주당순이익 (단위 : 원) |

(25.0) |

(25.0) |

31.0 |

31.0 |

|

(2)희석주당순이익 (단위 : 원) |

(22.0) |

(22.0) |

27.0 |

27.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||||

|

자본금 |

기타불입자본 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||||

|

주식발행초과금 |

기타자본잉여금 |

기타불입자본 합계 |

|||||||

|

2023.01.01 (Ⅰ.기초자본) |

30,294,638,000 |

166,124,031,810 |

155,329,388,346 |

321,453,420,156 |

16,497,677,931 |

169,200,975,235 |

537,446,711,322 |

53,736,174,367 |

591,182,885,689 |

|

Ⅱ.당기순이익(손실) |

1,861,410,468 |

1,861,410,468 |

(939,296,712) |

922,113,756 |

|||||

|

Ⅲ.기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

|||||||||

|

Ⅳ.지분법자본변동 |

152,779,743 |

152,779,743 |

152,779,743 |

||||||

|

Ⅴ.순확정급여부채의 재측정요소 |

232,588 |

232,588 |

232,588 |

||||||

|

Ⅵ.해외사업환산손익 |

15,386,151,693 |

15,386,151,693 |

1,210,439,453 |

16,596,591,146 |

|||||

|

Ⅶ.기타포괄손익합계 |

15,538,931,436 |

232,588 |

15,539,164,024 |

1,210,439,453 |

16,749,603,477 |

||||

|

Ⅷ.총포괄손익합계 |

15,538,931,436 |

1,861,643,056 |

17,400,574,492 |

271,142,741 |

17,671,717,233 |

||||

|

Ⅸ.배당금의 지급 |

(2,726,517,420) |

(2,726,517,420) |

(2,726,517,420) |

||||||

|

Ⅹ.주식선택권 |

35,546,728 |

35,546,728 |

35,546,728 |

35,546,728 |

|||||

|

XI.자본잉여금의 이익잉여금으로의 전입 |

|||||||||

|

XⅡ.유상증자 |

102,035,456 |

102,035,456 |

102,035,456 |

(101,900,456) |

135,000 |

||||

|

2023.03.31 (XⅢ.기말자본) |

30,294,638,000 |

166,124,031,810 |

155,466,970,530 |

321,591,002,340 |

32,036,609,367 |

168,336,100,871 |

552,258,350,578 |

53,905,416,652 |

606,163,767,230 |

|

2024.01.01 (Ⅰ.기초자본) |

30,294,638,000 |

166,124,031,810 |

154,916,027,509 |

321,040,059,319 |

22,557,000,886 |

140,212,809,551 |

514,104,507,756 |

45,279,382,621 |

559,383,890,377 |

|

Ⅱ.당기순이익(손실) |

(1,499,137,036) |

(1,499,137,036) |

(304,435,261) |

(1,803,572,297) |

|||||

|

Ⅲ.기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

24,848,657 |

24,848,657 |

24,848,657 |

||||||

|

Ⅳ.지분법자본변동 |

36,811,595 |

36,811,595 |

36,811,595 |

||||||

|

Ⅴ.순확정급여부채의 재측정요소 |

145,677 |

145,677 |

145,677 |

||||||

|

Ⅵ.해외사업환산손익 |

3,207,324,712 |

3,207,324,712 |

695,499,004 |

3,902,823,716 |

|||||

|

Ⅶ.기타포괄손익합계 |

3,268,984,964 |

145,677 |

3,269,130,641 |

695,499,004 |

3,964,629,645 |

||||

|

Ⅷ.총포괄손익합계 |

3,268,984,964 |

(1,498,991,359) |

1,769,993,605 |

391,063,743 |

2,161,057,348 |

||||

|

Ⅸ.배당금의 지급 |

(2,726,517,420) |

(2,726,517,420) |

(2,726,517,420) |

||||||

|

Ⅹ.주식선택권 |

|||||||||

|

XI.자본잉여금의 이익잉여금으로의 전입 |

(40,000,000,000) |

(40,000,000,000) |

40,000,000,000 |

||||||

|

XⅡ.유상증자 |

53,030,429 |

53,030,429 |

53,030,429 |

(52,925,429) |

105,000 |

||||

|

2024.03.31 (XⅢ.기말자본) |

30,294,638,000 |

126,124,031,810 |

154,969,057,939 |

281,093,089,749 |

25,825,985,851 |

175,987,300,772 |

513,201,014,371 |

45,617,520,935 |

558,818,535,305 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

제 9 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|

|---|---|---|

|

Ⅰ.영업활동현금흐름 |

20,003,001,396 |

9,768,332,608 |

|

(1)영업으로부터 창출된 현금흐름 |

29,356,711,783 |

21,426,363,807 |

|

(2)이자수취 |

4,117,951,674 |

2,351,497,346 |

|

(3)이자지급(영업) |

(12,400,175,049) |

(11,227,639,912) |

|

(4)법인세의 납부 |

(1,071,487,012) |

(2,781,888,633) |

|

Ⅱ.투자활동현금흐름 |

920,557,227 |

(24,069,568,642) |

|

(1)투자활동으로 인한 현금유입액 |

25,378,782,011 |

5,293,441,523 |

|

1.금융기관예치금의 감소 |

13,701,440,940 |

1,014,652,789 |

|

2.단기대여금의 감소 |

8,392,537,189 |

12,060,000 |

|

3.유형자산의 처분 |

320,710,619 |

4,014,859,085 |

|

4.보증금의 감소 |

2,964,093,263 |

251,869,649 |

|

(2)투자활동으로 인한 현금유출액 |

24,458,224,784 |

29,363,010,165 |

|

1.금융기관예치금의 증가 |

264,504,115 |

5,441,602,702 |

|

2.기타장기수취채권의 증가 |

1,000,000,000 |

11,161,783,935 |

|

3.단기대여금의 증가 |

13,443,093,718 |

|

|

4.유형자산의 취득 |

9,090,213,574 |

11,831,828,479 |

|

5.무형자산의 취득 |

660,413,377 |

772,560,305 |

|

6.사용권자산의 취득 |

30,383,519 |

|

|

7.보증금의 증가 |

124,851,225 |

|

|

Ⅲ.재무활동현금흐름 |

(35,514,158,435) |

(35,098,930,563) |

|

(1)재무활동으로인한 현금유입 |

161,844,456,780 |

142,643,466,715 |

|

1.단기차입금의 증가 |

151,393,639,165 |

131,624,694,002 |

|

2.채권할인차입금의 증가 |

9,668,221,877 |

10,272,738,742 |

|

3.장기차입금의 증가 |

782,490,738 |

746,033,971 |

|

4.유상증자 |

105,000 |

|

|

(2)재무활동으로인한 현금유출 |

197,358,615,215 |

177,742,397,278 |

|

1.단기차입금의 감소 |

183,512,094,427 |

161,594,298,588 |

|

2.유동성장기부채의 상환 |

7,200,917,441 |

3,864,981,529 |

|

3.채권할인차입금의 감소 |

4,691,705,701 |

10,436,924,651 |

|

4.리스부채의 상환 |

1,947,897,360 |

1,680,917,010 |

|

5.장기지급채무의 감소 |

6,000,286 |

165,275,500 |

|

Ⅳ.현금및현금성자산의 증가(감소) |

(14,590,599,812) |

(49,400,166,597) |

|

Ⅴ.기초현금및현금성자산 |

121,287,407,363 |

183,439,942,253 |

|

Ⅵ.재무제표환환산으로 인한 조정 |

2,061,412,613 |

4,051,679,967 |

|

Ⅶ.현금및현금성자산의 환율변동효과 |

563,957,529 |

(1,686,347,803) |

|

Ⅷ.기말현금및현금성자산 |

109,322,177,693 |

136,405,107,820 |

3. 연결재무제표 주석

| 제 10 (당) 기 1분기 2024년 1월 1일부터 2024년 03월 31일까지 | |

| 제 9 (전) 기 1분기 2023년 1월 1일부터 2023년 03월 31일까지 | |

| 주식회사 화승엔터프라이즈와 그 종속기업 | |

1. 일반 사항

기업회계기준서 제1110호 '연결재무제표'에 의한 주식회사 화승엔터프라이즈(이하 "지배기업")와 그 종속기업(이하 "연결실체")의 일반적인 사항은 다음과 같습니다.

(1) 지배기업의 개요

주식회사 화승엔터프라이즈(이하 "지배기업")는 주식의 소유를 통하여 국내외 종속회사에 대한 사업목표부여 및 사업계획 승인 등의 통합관리업무를 주된 목적으로 2015년 11월 17일에 설립되었습니다.

회사의 설립시 자본금은 200,000천원이었으나, 2015년 중 ㈜화승인더스트리가 보유하고 있던 화승비나(HWASEUNG VINA CO., LTD)주식 100%를 회사에 현물출자하였고, 2016년에 유가증권시장 상장을 통한 유상증자를 하였습니다. 한편, 2017년 10월 16일자 이사회 결의에 따라 2017년 10월 17일자로 ㈜화승인더스트리가 보유하고 있던 Jangchun Shoe Manufacturing Dalian Co.,Ltd.와 PT. Hwaseung Indonesia의 지분 100%를 회사에 현물출자 하였고, 3자 배정방식으로 3,338,856주의 신주를 발행하였습니다. 이러한 수차례의 유·무상 증자 등을 통하여 회사의 자본금은 당분기말 현재 30,295백만원입니다.

당분기말 현재 지배기업의 주요 주주는 다음과 같습니다.

| 주 주 | 주식수(주) | 지분율(%) |

|---|---|---|

| ㈜화승인더스트리 | 43,424,285 | 71.67 |

| 기타 | 17,164,991 | 28.33 |

| 합 계 | 60,589,276 | 100.00 |

(2) 종속기업 현황

당분기말 및 전기말 현재 종속기업 현황은 다음과 같습니다.

|

회 사 명 |

소 재 지 |

결산월 |

업종 |

지분율(%) |

비고 |

|||

|---|---|---|---|---|---|---|---|---|

|

당분기말 |

전기말 |

|||||||

|

지배기업 |

종속기업 |

지배기업 |

종속기업 |

|||||

|

Hwaseung Vina Co., Ltd. |

베트남 |

12월 |

신발제조 및 판매 |

100.0 |

- |

100.0 |

- |

|

|

CHANG CHUN VINA CO.,LTD |

베트남 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

(*1) |

|

HS POLYTECH Co., Ltd. |

베트남 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

|

|

HWASEUNG RACH GIA Co., Ltd. |

베트남 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

|

| DAE YOUNG TEXTILE VIETNAM Co.,Ltd. |

베트남 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

|

| CONG TY S-PRINT, INC | 베트남 | 12월 | 신발제조 및 판매 | - | 100.0 | - | 100.0 | |

|

International B2B Solution Co.,Ltd. |

베트남 |

12월 |

무역업 |

- |

60.0 |

- |

60.0 |

|

|

HS LOGISTICS Co., Ltd. |

베트남 |

12월 |

무역업 |

- |

99.0 |

- |

99.0 |

(*2) |

|

HS Global Co.,Ltd. |

베트남 |

12월 |

무역업 |

- |

51.0 |

- |

51.0 |

|

|

PHOSPIN CO.,LTD. |

베트남 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

|

| Jangchun Shoe Manufacturing Dalian Co.,Ltd. |

중국 |

12월 |

신발제조 및 판매 |

- | - |

100.0 |

- | |

|

JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD |

중국 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

(*3) |

|

PT. HWASEUNG INDONESIA |

인도네시아 |

12월 |

신발제조 및 판매 |

99.9 | - | 99.9 | - | |

|

PT. Hwaseung IBS Indonesia |

인도네시아 |

12월 |

무역업 |

- |

99.0 |

- |

99.0 |

(*4) |

|

PT. SUNG SHIN ADVANCE INDONESIA Co., Ltd. |

인도네시아 |

12월 |

신발제조 및 판매 |

- |

51.0 |

- |

51.0 |

|

|

PT. CIPTA HARMONY JAYA |

인도네시아 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 |

|

|

㈜화승크라운 |

대한민국 |

12월 |

모자 제조와 판매 |

70.0 |

- |

70.0 |

- | |

|

UNIPAX CO.,LTD |

베트남 |

12월 |

모자 제조와 판매 |

- |

100.0 |

- |

100.0 |

(*5) |

| UNIPAX VI THANH CO., LTD. | 베트남 | 12월 | 모자 제조와 판매 | - | 100.0 | - | 100.0 | (*6) |

|

㈜대영섬유 |

대한민국 |

12월 |

신발제조 및 판매 |

64.1 | - | 64.1 | - | (*7) |

|

PT. DAE YOUNG TEXTILE |

인도네시아 |

12월 |

신발제조 및 판매 |

- |

100.0 |

- |

100.0 | (*8) |

| UNITED SWEETHEARTS GARMENT (VIETNAM) CO., LTD. | 베트남 | 12월 | 의류제조 및 판매 | - | 100.0 | - | 100.0 | (*5) |

| DAEYOUNG TEXTILE VIETNAM Co.,Ltd. |

베트남 |

12월 |

신발제조 및 판매 |

- | 100.0 | - | 100.0 | (*8) |

|

에이치 피아이 2호 신기술사업투자조합 |

대한민국 |

12월 |

금융투자업 |

99.5 |

- |

99.5 |

- |

|

(*1) Hwaseung Vina Co., Ltd.가 해당 종속기업 지분 보유

(*2) International B2B Solution Co.,Ltd.가 해당 종속기업 지분 보유

(*3) Jangchun Shoe Manufacturing Dalian Co.,Ltd.가 해당 종속기업 지분 보유

(*4) PT. HWASEUNG INDONESIA가 해당 종속기업 지분 보유

(*5) ㈜화승크라운이 해당 종속기업 지분 보유

(*6) UNIPAX CO.,LTD가 해당 종속기업 지분 보유

(*7) ㈜화승크라운이 해당 종속기업 지분 처분

(*8) ㈜대영섬유가 해당 종속기업 지분 보유

(3) 종속기업 관련 재무정보 요약

당분기 및 전기의 주요 연결대상 종속기업의 재무정보는 다음과 같습니다.

1) 당분기말 및 당분기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당분기말 | 당분기 | |||

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | |

| Hwaseung Vina Co., Ltd. | 613,577,319 | 430,075,534 | 183,501,784 | 105,240,982 | 506,429 |

| CHANG CHUN VINA CO.,LTD | 4,720,119 | 26,366,820 | (21,646,701) | 3,012,710 | (1,683,518) |

| HS POLYTECH Co., Ltd. | 75,710,578 | 3,813,077 | 71,897,501 | 2,888,575 | (1,722,471) |

| HWASEUNG RACH GIA Co., Ltd. | 93,175,659 | 70,694,063 | 22,481,596 | 51,724,968 | 228,151 |

| DAE YOUNG TEXTILE VIETNAM | 10,799,280 | 47,406,630 | (36,607,350) | 2,789,912 | (18,682,120) |

| CONG TY S-PRINT, INC | 7,372,088 | 11,821,334 | (4,449,246) | 782,676 | (36,401) |

| International B2B Solution Co.,Ltd. | 60,098,067 | 61,544,999 | (1,446,931) | 17,739,069 | (476,481) |

| HS LOGISTICS Co., Ltd. | 7,446,595 | 2,883,044 | 4,563,551 | 4,244,974 | 89,913 |

| HS Global Co.,Ltd. | 2,648,556 | 89,524 | 2,559,032 | 425,802 | 10,826 |

| PHOSPIN CO.,LTD. | 13,244,747 | 19,624,500 | (6,379,753) | 2,080,162 | (21,332) |

| Jangchun Shoe Manufacturing Dalian Co.,Ltd. | 64,905,207 | 52,640,317 | 12,264,890 | 33,600,445 | (526,814) |

| JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD | 21,103,246 | 5,688,233 | 15,415,013 | 5,498,457 | (1,228,094) |

| PT. HWASEUNG INDONESIA | 395,283,287 | 279,550,586 | 115,732,700 | 113,881,048 | 1,360,427 |

| PT. Hwaseung IBS Indonesia | 3,260,316 | 2,071,760 | 1,188,555 | 1,843,100 | 38,807 |

| PT. SUNG SHIN ADVANCE INDONESIA Co., Ltd. | 29,482,811 | 12,300,267 | 17,182,544 | 5,210,231 | (864,934) |

| PT. CIPTA HARMONY JAYA | 5,936,731 | 4,398,761 | 1,537,970 | 1,189,992 | (595,070) |

| ㈜화승크라운 | 62,484,990 | 3,686,476 | 58,798,515 | 13,213,090 | 952,129 |

| UNIPAX CO.,LTD | 35,698,539 | 27,483,322 | 8,215,217 | 23,930,455 | 1,746,740 |

| UNIPAX VI THANH CO., LTD. | 20,260,446 | 21,238,323 | (977,877) | 4,292,814 | 344,276 |

| ㈜대영섬유 | 66,317,785 | 14,694,042 | 51,623,743 | 5,596,027 | 513,382 |

| PT. DAE YOUNG TEXTILE | 25,510,203 | 13,752,905 | 11,757,298 | 2,550,806 | (166,506) |

| UNITED SWEETHEARTS GARMENT (VIETNAM) CO., LTD. | 28,525,967 | 4,213,073 | 24,312,894 | 11,078,073 | (2,145,594) |

| DAEYOUNG TEXTILE VIETNAM Co.,Ltd. | 47,870,163 | 27,171,670 | 20,698,493 | 932,754 | (103,750) |

| 에이치 피아이 2호 신기술사업투자조합 | 1,318,328 | - | 1,318,328 | - | (6,496) |

2) 전기말 및 전분기

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 전기말 | 전분기 | |||

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | |

| Hwaseung Vina Co., Ltd. | 588,189,529 | 413,024,167 | 175,165,361 | 111,276,832 | (12,671,343) |

| CHANG CHUN VINA CO.,LTD | 1,969,197 | 21,521,871 | (19,552,674) | 3,128,624 | (680,077) |

| HS POLYTECH Co., Ltd. | 76,135,719 | 4,000,890 | 72,134,830 | 6,530,920 | (1,256,831) |

| HWASEUNG RACH GIA Co., Ltd. | 83,495,770 | 62,193,774 | 21,301,996 | 23,906,064 | 4,101,744 |

| DAE YOUNG TEXTILE VIETNAM Co.,Ltd. | 54,981,986 | 72,476,424 | (17,494,438) | 3,949,288 | (2,654,979) |

| CONG TY S-PRINT, INC | 7,197,204 | 11,520,523 | (4,323,319) | 44,071 | (539,814) |

| International B2B Solution Co.,Ltd. | 62,166,026 | 63,115,091 | (949,065) | 15,061,961 | (830,449) |

| HS LOGISTICS Co., Ltd. | 6,591,915 | 2,209,229 | 4,382,686 | 2,903,082 | 84,193 |

| HS Global Co.,Ltd. | 2,598,041 | 101,496 | 2,496,546 | 369,675 | 5,361 |

| PHOSPIN CO.,LTD. | 13,182,883 | 19,412,419 | (6,229,536) | 2,307,651 | (475,068) |

| Jangchun Shoe Manufacturing Dalian Co.,Ltd. | 58,168,906 | 45,712,022 | 12,456,884 | 28,874,511 | 2,301,491 |

| Qingdao Jangchun Shoe Manufacturing Co.,Ltd. | - | - | - | - | (624) |

| JANGCHUN SHOE MANUFACTURING TONGLIAO CO., LTD | 22,706,085 | 6,495,202 | 16,210,883 | 11,924,917 | (938,924) |

| PT. HWASEUNG INDONESIA | 386,105,193 | 269,162,781 | 116,942,412 | 90,996,754 | 12,574,922 |

| PT. Hwaseung IBS Indonesia | 2,847,733 | 1,715,590 | 1,132,143 | 1,609,629 | 39,890 |

| PT. SUNG SHIN ADVANCE INDONESIA Co., Ltd. | 30,614,034 | 12,842,901 | 17,771,133 | 4,254,117 | (9,367) |

| PT. CIPTA HARMONY JAYA | 5,635,926 | 3,535,547 | 2,100,379 | 1,916,235 | 136,985 |

| ㈜화승크라운 | 60,457,474 | 2,611,089 | 57,846,386 | 17,274,177 | 910,811 |

| UNIPAX CO.,LTD | 38,973,126 | 32,642,013 | 6,331,113 | 23,848,437 | 422,209 |

| UNIPAX VI THANH CO., LTD. | 21,891,033 | 23,187,650 | (1,296,616) | 4,245,197 | (105,073) |

| ㈜대영섬유 | 98,643,655 | 47,533,294 | 51,110,362 | 5,359,369 | 902,274 |

| PT. DAE YOUNG TEXTILE | 25,069,258 | 13,328,033 | 11,741,225 | 2,616,399 | 558,425 |

| UNITED SWEETHEARTS GARMENT (VIETNAM) CO., LTD. | 32,940,449 | 7,581,235 | 25,359,214 | 7,554,935 | (3,193,273) |

| DAEYOUNG TEXTILE VIETNAM Co.,Ltd. | 21,871,786 | 1,490,575 | 20,381,211 | - | - |

| 에이치 피아이 2호 신기술사업투자조합 | 1,305,800 | 2,080 | 1,303,720 | - | (6,443) |

2. 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

(1) 연결재무제표 작성 기준

연결실체의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다.한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

|

- |

특정 금융자산과 금융부채(파생상품 포함) |

|

- |

순공정가치로 측정하는 매각예정자산 |

|

- |

확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

1) 연결실체가 적용한 제 ·개정 기준서

- 기업회계기준서 제1001호 '재무제표 표시' 개정

공시 대상 회계정책 정보를 '유의적인' 회계정책에서 '중요한(material)' 회계정책으로 대체하고 그 의미를 명확히 하였습니다. 또한, 중요성 개념을 적용하는 방법에 대한 지침을 제공하기 위하여 국제회계기준 실무서 2 '중요성에 대한 판단'을 개정하였습니다. 해당 기준서의 개정으로 인해 연결재무제표에 미치는 유의적인 영향은 없습니다.

- 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' 개정

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정으로 인하여 연결재무제표에 미치는 유의적인 영향은 없습니다.

- 기업회계기준서 제1012호 '법인세' 개정

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래당시 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정으로 인하여 연결재무제표에 미치는 유의적인 영향은 없습니다.

2) 연결실체가 적용하지 않은 제 ·개정 기준서

제정 · 공표되었으나 2023년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않았고 연결회사가 조기 적용하지 아니한 제 ·개정 기준서는 다음과 같으며, 연결실체의 연결재무제표에 미치는 중요한 영향은 없을 것으로 평가하고 있습니다.

- 기업회계기준서 제1001호 ‘재무제표 표시’(개정): 유동부채와 비유동부채의 분류

- 기업회계기준서 제1001호 ‘재무제표 표시’(개정): 가상자산 공시

- 기업회계기준서 제1007호 ‘현금흐름표’ 및 제1107호 ‘금융상품: 공시’(개정): 공급자금융약정 정보 공시

- 기업회계기준서 제1116호‘리스’(개정): 판매후리스에서 생기는 리스부채

(2) 연결기준

연결실체는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결실체가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결실체가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결실체의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결실체는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결실체 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결실체에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

동일지배하에 있는 기업실체나 사업에 대한 결합은 취득한 자산과 인수한 부채를 최상위지배기업의 연결재무제표 상 장부금액으로 인식하고 있습니다. 연결실체는 이전대가와 취득한 순자산 장부금액의 차액을 자본잉여금에서 가감하고 있습니다.

연결실체가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

2) 관계기업

관계기업은 연결실체가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결실체와 관계기업 간의 거래에서 발생한 미실현이익은 연결실체의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결실체의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결실체의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결실체에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결실체는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결실체가 적용하는 회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

(3) 외화환산

1) 기능통화와 표시통화

연결실체는 연결실체 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다.

2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련되거나 보고기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치측정지분상품으로부터 발생하는 외환차이는 당기손익으로, 기타포괄손익-공정가치측정지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

(4) 금융자산

1) 분류

연결실체는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치측정금융자산

- 기타포괄손익-공정가치측정금융자산

- 상각후원가측정금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결실체는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

2) 측정

연결실체는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치측정금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결실체는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치측정금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '금융수익' 또는 '금융비용'으로 표시하고 손상차손은 '금융비용'으로 표시합니다.

(다) 당기손익-공정가치측정금융자산

상각후원가 측정이나 기타포괄손익-공정가치측정금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치측정채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다.

② 지분상품

연결실체는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결실체가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '금융수익 ’ 또는 ‘금융비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

3) 손상

연결실체는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결실체는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

연결실체가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한금융자산의 소유에 따른 위험과 보상의 대부분을 연결실체가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다.

5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

(5) 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 '기타수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

(6) 매출채권

매출채권은 공정가치로 인식할 때에 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다.

(7) 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 이동평균법(미착품은 개별법)에 따라 결정됩니다.

(8) 매각예정비유동자산(또는 처분자산집단)

비유동자산(또는 처분자산집단)은 장부금액이 매각거래를 통하여 주로 회수되고, 매각될 가능성이 매우 높은 경우에 매각예정으로 분류되며, 그러한 자산은 장부금액과 순공정가치 중 작은 금액으로 측정됩니다.

(9) 유형자산