|

|

2024.05.10 대표이사 등의 확인 |

정 정 신 고 (보고)

| 2024년 05월 10일 |

1. 정정대상 공시서류 : 증권신고서

2. 정정대상 공시서류의 최초제출일 : 2024년 04월 24일

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| ※ 단순 오타 및 표현 수정 등은 별도의 색깔표시 없이 정정하였습니다. ※ 요약정보에는 본문의 정정사항을 반영하였으며, 정오표를 별도로 기재하지 않았습니다. ※ 금번 정정사항은 자진기재정정으로, 정정사항 확인의 편의를 위해 정정사항은 '굵은 파란색 글씨체'를 사용하여 기재하였습니다. |

||||

| 제1부 모집 또는 매출에 관한 사항 | ||||

| I. 모집 또는 매출에 관한 일반사항 | ||||

| 2. 공모방법 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주1) 정정 전 | (주1) 정정 후 |

| 4. 모집 또는 매출절차 등에 관한 사항 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주2) 정정 전 | (주2) 정정 후 |

| 5. 인수 등에 관한 사항 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주3) 정정 전 | (주3) 정정 후 |

| III. 투자위험요소 - 1. 사업위험 | ||||

| 나. 기술이전 지연 및 실패에 따른 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주4) 정정 전 | (주4) 정정 후 |

| 라. 목표 시장 내 경쟁 심화 위험 |

아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주5) 정정 전 | (주5) 정정 후 |

| III. 투자위험요소 - 2. 회사위험 | ||||

| [연결 기준 주요 재무상황 총괄표] | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주6) 정정 전 | (주6) 정정 후 |

| 가. 구주매각 및 청약 등에 따른 최대주주 지분율 변동 및 경영권 안정성 관련 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주7) 정정 전 | (주7) 정정 후 |

| 나. 성장성 및 수익성 감소에 따른 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주8) 정정 전 | (주8) 정정 후 |

| 다. 연구개발비용 증가 등에 따른 재무안정성 위험 |

아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주9) 정정 전 | (주9) 정정 후 |

| 라. 영업현금흐름 및 유동성 관련 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주10) 정정 전 | (주10) 정정 후 |

| 사. 기술성장특례 적용 기업에 따른 이익 미실현 관련 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주11) 정정 전 | (주11) 정정 후 |

| 자. 도입계약에 의한 수익 배분에 따른 수익성 감소 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주12) 정정 전 | (주12) 정정 후 |

| 차. 관리종목 지정 및 상장폐지 위험 |

아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주13) 정정 전 | (주13) 정정 후 |

| 카. 종속회사 관련 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주14) 정정 전 | (주14) 정정 후 |

| III. 투자위험요소 - 3. 기타위험 | ||||

| 다. 주가하락에 따른 발행금액 감소 위험 | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주15) 정정 전 | (주15) 정정 후 |

| IV. 인수인의 의견(분석기관의 평가의견) | 아니요 | 자진 기재정정 및 분기보고서 제출에 따른 기재정정 |

(주16) 정정 전 | (주16) 정정 후 |

(주1) 정정 전

|

[공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 구주주 청약 (신주인수권증서 보유자 청약) |

13,700,000주 (100%) |

▶ 구주 1주당 신주 배정비율 : 1주당 0.4994443590주 ▶ 신주배정 기준일 : 2024년 05월 30일 ▶ 구주주 청약일 : 2024년 07월 03일 ~ 2024년 07월 04일 (2일간) ▶ 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | ▶ 「자본시장과 금융투자업에 관한 법률」제165조의6의제2조제2항에 의거 초과청약 ▶ 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 ▶ 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁등청약 포함) |

- | ▶ 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 ▶ 일반모집 청약일 : 2024년 07월 08일 ~ 2024년 07월 09일(2일간) |

| 합 계 | 13,700,000주 (100%) |

- |

| 주1) | 본 건 유상증자는 주주배정 후 실권주 일반공모 방식으로 진행되며, 구주주의 청약결과 발생하는 실권주 및 단수주에 대해서는 이를 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.4994443590 비율로 배정하되, 1주 미만의 단수주는 절사합니다. 단, 신주배정기준일 전 종류주식의 권리 행사, 주식매수선택권의 행사, 자기주식의 변동 등으로 인하여 1주당 신주배정주식수 비율 및 증자비율이 추가적으로 변동될 수 있습니다. |

| 주3) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20.0%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20.0%) |

| 주4) | 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 대표주관회사가 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 가목에 따라 "고위험고수익투자신탁등"에 일반공모 배정분의 10%를 배정하고, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 나목에 따라 "벤처기업투자신탁"에 일반공모 배정분의 25%를 배정합니다. 나머지 주식은 개인청약자 및 기관투자자에 구분없이 배정합니다. "고위험고수익투자신탁등에 대한 일반공모 배정분 10%, "벤처기업투자신탁"에 대한 일반공모 배정분 25% 및 개인투자자 및 기관투자자에 대한 일반공모 배정분 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ① 1단계: 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁등에 대한 공모주식 10%와 벤처기업투자신탁에 대한 공모주식 25%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주5) | "고위험고수익투자신탁등" 이란 「조세특례제한법」 제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일, 설립일로부터 청약 참여일까지의 기간이 6개월 미만인 경우에는 「조세특례제한법 시행령」 제93조 제3항 제1호 및 같은 조 제7항에도 불구하고 청약 참여일 직전 영업일의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. |

| 주6) | "벤처기업투자신탁" 이란 「조세특례제한법」제16조 제1항 제2호의 벤처기업투자신탁(대통령령 제28636호 조세특례제한법 시행령일부개정령 시행 이후 설정된 벤처기업투자신탁에 한함)을 말합니다. 다만, 해당 벤처기업투자신탁의 최초 설정일로부터 청약 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 청약 참여일 직전 영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35 이상이어야 합니다. |

| 주7) | 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수에 미달하는 경우에는 청약주식수대로 배정하되 잔여주식은 대표주관회사와 인수회사가 각각 자기의 계산으로 인수합니다. |

| 주8) | 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고 대표주관회사 및 인수회사가 자기계산으로 인수할 수 있습니다. |

| 주9) |

「자본시장법」 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2024년 04월 25일부터 2024년 06월 28일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

▶ 구주주 1주당 배정비율 산출근거

| 구분 | 상세내역 |

|---|---|

| A. 보통주식 | 24,383,808주 |

| B. 우선주식 | 3,046,675주 |

| C. 발행주식총수 (A + B) | 27,430,483주 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 27,430,483주 |

| F. 유상증자 주식수 | 13,700,000주 |

| G. 증자비율 (F / C) | 49.94% |

| H. 우리사주조합 배정 | - |

| I. 구주주 배정 (F - H) | 13,700,000주 |

| J. 구주주 1주당 배정비율 (I / E) | 0.4994443590 |

|

주1) 단, 신주배정기준일 이전에 신주의 배정비율은 종류주식의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

(주1) 정정 후

|

[공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 구주주 청약 (신주인수권증서 보유자 청약) |

13,700,000주 (100%) |

▶ 구주 1주당 신주 배정비율 : 1주당 0.4994443590주 ▶ 신주배정 기준일 : 2024년 05월 30일 ▶ 구주주 청약일 : 2024년 07월 03일 ~ 2024년 07월 04일 (2일간) ▶ 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | ▶ 「자본시장과 금융투자업에 관한 법률」제165조의6의제2조제2항에 의거 초과청약 ▶ 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 ▶ 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁등청약 포함) |

- | ▶ 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 ▶ 일반모집 청약일 : 2024년 07월 08일 ~ 2024년 07월 09일(2일간) |

| 합 계 | 13,700,000주 (100%) |

- |

| 주1) | 본 건 유상증자는 주주배정 후 실권주 일반공모 방식으로 진행되며, 구주주의 청약결과 발생하는 실권주 및 단수주에 대해서는 이를 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.4994443590 비율로 배정하되, 1주 미만의 단수주는 절사합니다. 단, 신주배정기준일 전 종류주식의 권리 행사, 주식매수선택권의 행사, 자기주식의 변동 등으로 인하여 1주당 신주배정주식수 비율 및 증자비율이 추가적으로 변동될 수 있습니다. |

| 주3) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20.0%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20.0%) |

| 주4) | 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 대표주관회사가 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 가목에 따라 "고위험고수익투자신탁등"에 일반공모 배정분의 10%를 배정하고, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 나목에 따라 "벤처기업투자신탁"에 일반공모 배정분의 25%를 배정합니다. 나머지 주식은 개인청약자 및 기관투자자에 구분없이 배정합니다. "고위험고수익투자신탁등에 대한 일반공모 배정분 10%, "벤처기업투자신탁"에 대한 일반공모 배정분 25% 및 개인투자자 및 기관투자자에 대한 일반공모 배정분 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ① 1단계: 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁등에 대한 공모주식 10%와 벤처기업투자신탁에 대한 공모주식 25%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주5) | "고위험고수익투자신탁등" 이란 「조세특례제한법」 제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일, 설립일로부터 청약 참여일까지의 기간이 6개월 미만인 경우에는 「조세특례제한법 시행령」 제93조 제3항 제1호 및 같은 조 제7항에도 불구하고 청약 참여일 직전 영업일의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. |

| 주6) | "벤처기업투자신탁" 이란 「조세특례제한법」제16조 제1항 제2호의 벤처기업투자신탁(대통령령 제28636호 조세특례제한법 시행령일부개정령 시행 이후 설정된 벤처기업투자신탁에 한함)을 말합니다. 다만, 해당 벤처기업투자신탁의 최초 설정일로부터 청약 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 청약 참여일 직전 영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35 이상이어야 합니다. |

| 주7) | 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수에 미달하는 경우에는 청약주식수대로 배정하되 잔여주식은 대표주관회사와 인수회사가 각각 자기의 계산으로 인수합니다. |

| 주8) | 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고 대표주관회사 및 인수회사가 자기계산으로 인수할 수 있습니다. |

| 주9) |

「자본시장법」 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2024년 04월 25일부터 2024년 06월 28일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

| 주10) |

상기 배정비율은 전환우선주의 권리행사에 따라 지속적으로 변경될 수 있으며, 확정 배정비율은 신주배정기준일 익일 증권신고서 정정 공시를 통해 반영할 예정입니다. |

▶ 구주주 1주당 배정비율 산출근거

| 구분 | 상세내역 |

|---|---|

| A. 보통주식 | 24,383,808주 |

| B. 우선주식 | 3,046,675주 |

| C. 발행주식총수 (A + B) | 27,430,483주 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 27,430,483주 |

| F. 유상증자 주식수 | 13,700,000주 |

| G. 증자비율 (F / C) | 49.94% |

| H. 우리사주조합 배정 | - |

| I. 구주주 배정 (F - H) | 13,700,000주 |

| J. 구주주 1주당 배정비율 (I / E) | 0.4994443590 |

| 주1) | 단, 신주배정기준일 이전에 신주의 배정비율은 종류주식의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

| 주2) |

전환우선주의 권리행사에 따라 기발행주식수 및 배정비율은 지속적으로 변경될 수 있으며, 확정 기발행주식수 및 배정비율은 신주배정기준일 익일 증권신고서 정정 공시를 통해 반영할 예정입니다. |

(주2) 정정 전

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 13,700,000 | |||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 1,920 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 26,262,900,000 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주

|

|||||||||||||||||||||||||||||||||||||

| 청약기일 | 구주주 (신주인수권증서 보유자) |

개시일 | 2024년 07월 03일 |

| 종료일 | 2024년 07월 04일 | ||

| 일반모집 또는 매출 | 개시일 | 2024년 07월 08일 | |

| 종료일 | 2024년 07월 09일 | ||

| 청약 증거금 |

구주주(신주인수권증서 보유자) | 청약금액의 100% | |

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납입기일 | 2024년 07월 11일 | ||

| 배당기산일(결산일) | 2024년 01월 01일 | ||

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

(중략)

6) 청약한도

a. 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.4994443590주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 신주배정기준일 전 종류주식의 권리행사, 주식매수선택권의 행사 등으로 구주주의 1주당 배정비율은 변경될 수 있습니다.

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(후략)

(주2) 정정 후

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 13,700,000 | |||||||||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 1,920 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 26,262,900,000 | ||||||||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주

|

|||||||||||||||||||||||||||||||||||||

| 청약기일 | 구주주 (신주인수권증서 보유자) |

개시일 | 2024년 07월 03일 |

| 종료일 | 2024년 07월 04일 | ||

| 일반모집 또는 매출 | 개시일 | 2024년 07월 08일 | |

| 종료일 | 2024년 07월 09일 | ||

| 청약 증거금 |

구주주(신주인수권증서 보유자) | 청약금액의 100% | |

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납입기일 | 2024년 07월 11일 | ||

| 배당기산일(결산일) | 2024년 01월 01일 | ||

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

(중략)

6) 청약한도

a. 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.4994443590주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 신주배정기준일 전 종류주식의 권리행사, 주식매수선택권의 행사 등으로 구주주의 1주당 배정비율은 변경될 수 있습니다. 전환우선주의 권리행사에 따라 배정비율은 지속적으로 변경될 수 있으며, 확정 배정비율은 신주배정기준일 익일 증권신고서 정정 공시를 통해 반영할 예정입니다.

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

(후략)

(주3) 정정 전

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주 인수주식의 수: 최종 실권주 X 인수비율(50%) |

대표주관수수료: 예정발행가액 * 총 발행주식수의 0.2% 인수수수료 : 모집총액의 1.8%*50% 실권수수료 : 잔액인수금액의 20% |

| 인수회사 | 한양증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 인수비율(30%) |

인수수수료 : 모집총액의 1.8%*30% 실권수수료 : 잔액인수금액의 20% |

| 인수회사 | 이베스트투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 인수비율(20%) |

인수수수료 : 모집총액의 1.8%*20% 실권수수료 : 잔액인수금액의 20% |

| 주1) | 잔여주식총수 : 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 |

| 주2) | 모집총액 : 최종 발행가액 X 총 발행주식수 |

| 주3) | 상기 일반공모를 거친 후에도 미청약된 잔여주식에 대하여는 대표주관회사 및 인수회사가 인수계약서 상 인수의무주식수를 한도로 하여 인수의무주식수만큼 자기 책임 하에 인수하기로 합니다. |

(주3) 정정 후

| [인수방법: 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주 인수주식의 수: 최종 실권주 X 인수비율(50%) |

대표주관수수료: 예정발행가액 * 총 발행주식수의 0.2% 인수수수료 : 모집총액의 1.8%*50% 실권수수료 : 잔액인수금액의 20% |

| 인수회사 | 한양증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 인수비율(30%) |

인수수수료 : 모집총액의 1.8%*30% 실권수수료 : 잔액인수금액의 20% |

| 인수회사 | 이베스트투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 인수비율(20%) |

인수수수료 : 모집총액의 1.8%*20% 실권수수료 : 잔액인수금액의 20% |

| 주1) | 잔여주식총수 : 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 |

| 주2) | 모집총액 : 최종 발행가액 X 총 발행주식수 |

| 주3) | 상기 일반공모를 거친 후에도 미청약된 잔여주식에 대하여는 대표주관회사 및 인수회사가 인수계약서 상 인수의무주식수를 한도로 하여 인수의무주식수만큼 자기 책임 하에 인수하기로 합니다. |

| 주4) | 실권수수료의 경우 당사의 모집예정주식 13,700,000주 중 30.0% 이상의 최종 실권주가 발생하고 대표주관회사 및 인수회사가 이를 인수할 경우, 당사가 지급해야 할 실권수수료는 잔액인수금액의 20%에서 30%로 상향하여 지급하게 됩니다. |

(주4) 정정 전

당사는 신약 연구개발을 통해 글로벌 대형제약사 등을 대상으로 기술이전을 통한 수,익 창출을 기본 사업 전략으로 설정하고 있는 회사입니다. 당사의 핵심 파이프라인인 특발성폐섬유증 치료제 (오토택신 저해제) BBT-877은 2019년 7월 베링거잉겔하임에 1.2조원 규모로 기술이전 되었습니다. 이후 파트너사의 전략적 판단에 따라 2020년 권리가 반환되었지만, 2022년 7월에 임상 2상 시험 계획(IND)이 미국 FDA에서 정식으로 승인됨에 따라, 반환에 따른 파이프라인 가치에 대한 우려가 해소되고 임상시험이 순항되고 있음에 따라 다시 기술이전의 가능성이 높아지고 있습니다.

또한, 동사는 2018년 12월 궤양성대장염 치료제(Pellino-1 저해제) BBT-401의 아시아 판권 이전 등을 포함한 기술 이전 계약을 대웅제약과 완료했습니다. 동사는 지속적으로 미충족 의료 수요 (Unmet Medical Needs)가 높은 적응증의 혁신신약 개발을 목표로 의약품 개발을 진행 중입니다. 당사는 본 공시서류 제출일 전일 현재 총1건의 기술이전에 성공하여 계약금을 수취하였으며, 임상 진행 단계별 마일스톤 및 제품 시판에 따른 로열티 수익 등을 기대하고 있습니다.

| [기술이전 계약 체결 파이프라인] |

|

품목 |

계약 상대방 |

대상 지역 |

계약 체결일 |

계약종료일 |

총계약금액 |

수취금액 |

진행단계 |

|

BBT-401 |

(주)대웅제약 |

아시아 22개국 |

2018년 12월 |

특허 만료일 |

USD 40 Mil |

주1) |

임상2상 |

| 출처: 당사 제공 |

| 주1) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 대한 세부내용을 기재하지 않았습니다. |

또한, 당사는 상기 1건의 기술이전 외 현재 연구개발 진행 중인 파이프라인의 기술이전을 위해 다양한 경로로 다수의 국내외 제약사와 접촉하고 있습니다. 당사가 현재 연구개발을 진행 혹은 계획 중인 파이프라인은 아래와 같습니다.

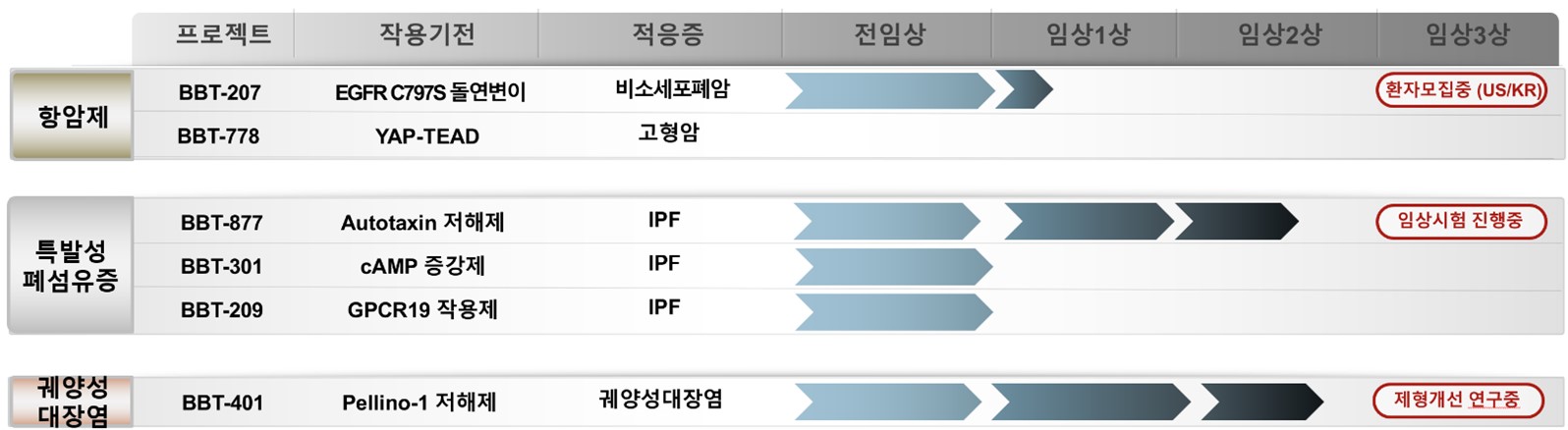

1) BBT-207

|

구분 |

암 질환 치료제 신약 후보 물질 |

|

적응증 |

비소세포성 폐암 |

|

작용기전 |

EGFR C797S 이중 돌연변이 타깃 |

|

제품의 특성 |

EGFR 약제 내성 타깃 차세대 치료제 |

|

진행경과 |

임상 1/2상 IND 승인(FDA) |

|

추진계획 |

2023년 임상 진행 |

|

경쟁제품 |

Black Diamond Therapeutics 사의 BDTX-1535 (임상 1상 진행 중) |

|

관련논문 등 |

주1) |

|

시장규모 |

주1) |

|

기타사항 |

자체 발굴/연구 신약 후보 물질 |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

2) BBT-877

|

구분 |

섬유화 질환 치료제 신약 후보 물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

혈중 효소인 오토택신의 효소 활성 저해제 |

|

제품의 특성 |

미국 FDA 허가된 2종의 약물이 있으나 모두 폐 기능 저하를 지연시키는 효과가 있을 뿐 질병 진행 자체를 멈추지 못하는 한계를 가진 희귀 난치 질환인 특발성 폐섬유증의 계열 내 최초 (First-in-Class) 및 최고 (Best-in-Class) 치료제 다양한 섬유화 관련 질환 및 암 질환에 대한 적응증 확대 |

|

진행경과 |

글로벌 다국가 임상 2상 개시 |

|

추진계획 |

2024년 글로벌 임상 2상 완료 |

|

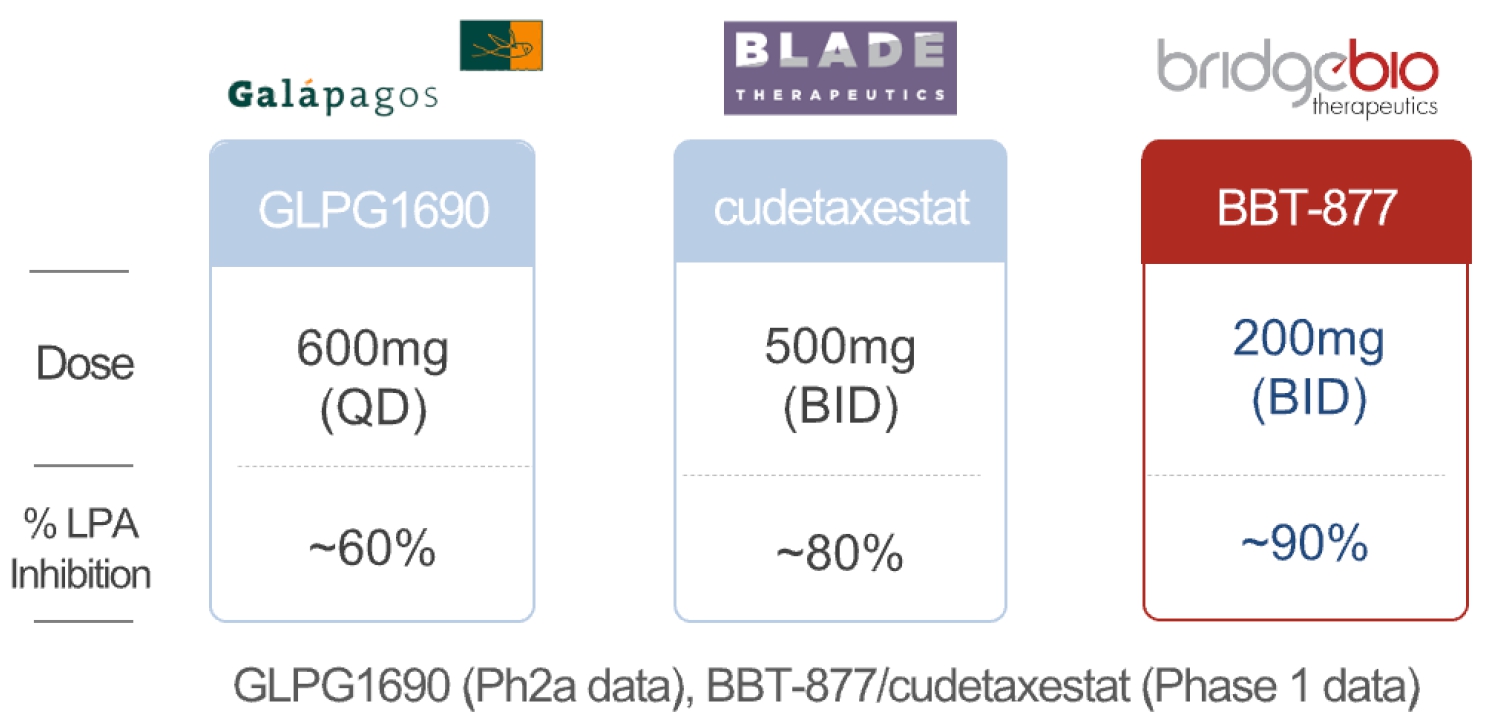

경쟁제품 |

Blade Therapeutics사의 Cudetaxestat (임상 1상) |

|

관련논문 등 |

Translational research on autotaxin-LPA-LPA receptors and drug discovery. |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성함. 매년 13.1% 성장하는 고성장율의 시장 (iHealthcareAnalyst) 이며 향후 당사의 BBT-877을 위시하여 시장 규모가 확대될 예정 |

|

기타사항 |

2019년 7월 베링거인겔하임과 약 1조 5천억원 규모의 기술이전 계약을 맺었으나, 2020년 11월로 모든 권리 반환 받음 |

3) BBT-301

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

항섬유화 효과가 있는 cAMP 증가제 |

|

제품의 특성 |

90년대에 신경계 질환 약물로 허가받아 오랜 기간동안 처방되어 안전성이 확인된 약물의 이성질체 |

|

진행경과 |

2023년 12월 미국 FDA와 Pre-IND 미팅을 통해, 추가 독성시험과 임상 1상을 면제받고 곧바로 임상 2상 단계에 진입 가능함을 확인하여 글로벌 임상 2상 준비 중 |

|

추진계획 |

2024년 글로벌 임상 2상 개시 준비 |

|

경쟁제품 |

베링거인겔하임사의 임상 3상 단계 신약 후보물질 BI 1015550 |

|

관련논문 등 |

주1) |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성함. 매년 13.1% 성장하는 고성장율의 시장 (iHealthcareAnalyst) 이며 향후 당사의 BBT-877을 위시하여 시장 규모가 확대될 예정 |

|

기타사항 |

셀라이온 바이오메드(주)에서 2022년 도입옵션 계약 체결 2023년 옵션 행사에 따른 전세계 독점 실시권 확보 |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

4) BBT-209

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

GPCR19 조절제 |

|

제품의 특성 |

주1) |

|

진행경과 |

주1) |

|

추진계획 |

주1) |

|

경쟁제품 |

주1) |

|

관련논문 등 |

주1) |

|

시장규모 |

주1) |

|

기타사항 |

㈜샤페론에서 2022년 도입옵션 계약 체결 |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

5) BBT-401

|

구분 |

염증 질환 치료제 신약 후보 물질 |

|

적응증 |

궤양성 대장염 |

|

작용기전 |

펠리노-1에 단백질-단백질 상호작용 억제제로 작용 NF-kB로 가는 염증 신호를 선택적으로 차단 다양한 염증성 사이토카인 및 케모카인의 분비를 억제 |

|

제품의 특성 |

경구 투여 시 전신 흡수가 되지 않고 대장에서 한정적 노출됨 이러한 특성에 기인한 안전성으로 현재 5-ASA제제 이외에 대안이 없는 |

|

진행경과 |

임상 2a 종료 |

|

추진계획 |

임상조건에 적합한 제형개발 연구 후 탐색적임상을 진행할 계획 글로벌 시장 대상 사업개발 협의 지속 |

|

경쟁제품 |

시판 중인 5-ASA 제제 (아사콜, 펜타사 등) |

|

관련논문 등 |

Smad6 negatively regulates interleukin 1-receptor- Toll-like receptor signaling |

|

시장규모 |

GlobalData의 보고서 (Ulcerative Colitis: Global Drug Forecast and Market Analysis to 2026)에 따르면 2016년 주요 7국 (미국, 유럽 5개국 및 일본)의 궤양성 대장염 시장은 53 억 달러에서 2026년 68 억 달러까지 성장할 것으로 전망. 1차 치료제인 5-ASA가 20% 수준의 시장을 지속적으로 유지 |

|

기타사항 |

2018년 12월 대웅제약에 아시아 지역 22개국 대상으로 약 4천만 달러 규모로 기술이전 완료 2022년 11월 중국임상1상 완료에 따른 실적실시료 150만 달러 수령 임상2a상 단계로 후기 개발(허가를 위해 필수적인 임상2/3상)을 위한 탐색적 임상을 완료함. 미국에서 진행된 첫 용량군인 저용량군 시험(임상시험번호:NCT03800420)의 결과를 바탕으로 제형개선과 용량 증량 그리고 시험국가 확대를 기반으로 한 중고용량시험(NCT04596293)을 2023년 2월에 진행 완료. 중고용량 시험에서 제형개선의 효과와 안전성 및 내약성을 다시 확인하였지만, 효력측면에서 대조군대비 유의한 차이를 확인하지 못하여, 추가 제형개발을 바탕으로한 후속 임상개발을 준비 중 |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

6) GPCR

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

LPA1-CXCR4 동반 억제를 통한 섬유화억제 효과 강화 |

|

제품의 특성 |

주1) |

|

진행경과 |

주1) |

|

추진계획 |

주1) |

|

경쟁제품 |

주1) |

|

관련논문 등 |

주1) |

|

시장규모 |

주1) |

|

기타사항 |

- |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

(후략)

(주4) 정정 후

당사는 신약 연구개발을 통해 글로벌 대형제약사 등을 대상으로 기술이전을 통한 수,익 창출을 기본 사업 전략으로 설정하고 있는 회사입니다. 당사의 핵심 파이프라인인 특발성폐섬유증 치료제 (오토택신 저해제) BBT-877은 2019년 7월 베링거인겔하임과 약 1조 5천억원 규모의 기술이전 계약을 맺었으나 2020년 11월로 모든 권리를 반환받았습니다. 2019년 기술이전 계약 당시 계약금 (Upfront) 및 단기 마일스톤으로 4500만 유로(당시 기준 한화 약 600억원)을 수령하였으며, 임상 2상 이후 개발 및 허가에 따라 총 11억 유로의 추가 수익 규모가 단계적으로 발생할 것으로 예상하였으나, 2020년 11월 반환으로 해당 추가 수익분은 취소되었습니다. 권리 반환의 사유는 베링거인겔하임이 비임상 독성 개발 중에 잠재적 발암 독성 우려로 개발 타임라인이 수년간 지연될 수 있는 리스크가 있다고 판단한 것에 기인하였습니다. 당사는 베링거인겔하임의 시험결과에 대해 오류가 있을 수 있음을 주장하였고, 반환 이후 자체 및 독립 외부기관의 재현 실험을 통해서 시험결과에 대한 오류를 증명하였습니다. 이후 이에 대한 결과를 미국 FDA에 보고한 후 협의를 통해 2022년 7월 임상 2상 IND를 승인을 취득하였으며, 본 공시서류 제출일 전일 현재 임상 2상을 순조롭게 진행하고 있습니다.

또한, 동사는 2018년 12월 궤양성대장염 치료제(Pellino-1 저해제) BBT-401의 아시아 판권 이전 등을 포함한 기술 이전 계약을 대웅제약과 완료했습니다. 동사는 지속적으로 미충족 의료 수요 (Unmet Medical Needs)가 높은 적응증의 혁신신약 개발을 목표로 의약품 개발을 진행 중입니다. 당사는 본 공시서류 제출일 전일 현재 총1건의 기술이전에 성공하여 계약금을 수취하였으며, 임상 진행 단계별 마일스톤 및 제품 시판에 따른 로열티 수익 등을 기대하고 있습니다.

| [기술이전 계약 체결 파이프라인] |

|

품목 |

계약 상대방 |

대상 지역 |

계약 체결일 |

계약종료일 |

총계약금액 |

수취금액 |

진행단계 |

|

BBT-401 |

(주)대웅제약 |

아시아 22개국 |

2018년 12월 |

특허 만료일 |

USD 40 Mil |

주1) |

임상2상 |

| 출처: 당사 제공 |

| 주1) (주)대웅제약과의 BBT-401 기술이전 계약은 양사간의 정보 공개에 상호합의에 의해서 진행이 가능하여 당사에서 일방적으로 공개할 수 없으며, 이는 도입사의 도입 전략 기밀 유지 차원에서 필수적인 사항으로 공개 시 양 기업에 중대한 손실이 있을 수 있습니다. |

또한, 당사는 상기 1건의 기술이전 외 현재 연구개발 진행 중인 파이프라인의 기술이전을 위해 다양한 경로로 다수의 국내외 제약사와 접촉하고 있습니다. 당사가 현재 연구개발을 진행 혹은 계획 중인 파이프라인은 아래와 같습니다.

1) BBT-207

|

구분 |

암 질환 치료제 신약 후보 물질

|

|

적응증 |

비소세포성 폐암

|

|

작용기전 |

EGFR C797S 이중 돌연변이 타깃

|

|

제품의 특성 |

EGFR 약제 내성 타깃 차세대 치료제

|

|

진행경과 |

임상 1/2상 IND 승인(FDA)

|

|

추진계획 |

임상 1/2상 진행 중으로 현재 세번째 용량군 투여 준비 중

|

|

경쟁제품 |

Black Diamond Therapeutics 사의 BDTX-1535 (임상 1상 진행 중)

|

|

관련논문 등 |

Resistance in Non-Small Cell Lung Cancer through the Lens of Precision Medicine. (J Clin Med . 2023 Mar 1;12(5):1936.) |

|

시장규모 |

비소세포성 폐암은 전체 폐암 환자의 80% 이상을 차지합니다. 3세대 상피세포 증식인자(EGFR) 저해제인 표적 치료제 타그리소(Tagrisso®)가 1, 2세대 약물의 저항성 내성에 대한 치료옵션으로 주목받고 있으며, 2023년 약 58억 달러의 매출을 올리며 시장을 주도해 나가고 있습니다. 2030년에는 최소 2배 이상의 매출(76억 달러)이 예상(Globaldata)될 정도로 급격한 성장세를 이어가고 있습니다.

|

|

기타사항 |

자체 발굴/연구 신약 후보 물질

|

2) BBT-877

|

구분 |

섬유화 질환 치료제 신약 후보 물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

혈중 효소인 오토택신의 효소 활성 저해제 |

|

제품의 특성 |

- 미국 FDA 허가된 2종의 약물이 있으나 모두 폐 기능 저하를 지연시키는 효과가 있을 뿐 질병 진행 자체를 멈추지 못하는 한계를 가진 희귀 난치 질환인 특발성 폐섬유증의 계열 내 최초 (First-in-Class) 및 최고 (Best-in-Class) 치료제 - 다양한 섬유화 관련 질환 및 암 질환에 대한 적응증 확대 |

|

진행경과 |

글로벌 다국가 임상 2상 개시

|

|

추진계획 |

2024년 글로벌 임상 2상 완료

|

|

경쟁제품 |

Blade Therapeutics사의 Cudetaxestat (임상 1상) |

|

관련논문 등 |

Translational research on autotaxin-LPA-LPA receptors and drug discovery. |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성함. 매년 13.1% 성장하는 고성장율의 시장 (iHealthcareAnalyst) 이며 향후 당사의 BBT-877을 위시하여 시장 규모가 확대될 예정 |

|

기타사항 |

2019년 7월 베링거인겔하임과 약 1조 5천억원 규모의 기술이전 계약을 맺었으나, 2020년 11월로 모든 권리 반환 받음 2019년 계약에 따라, 계약금

(Upfront) 및 단기 마일스톤으로 4500만 유로 (당시 기준 한화 약 600억원) 수령함.

임상 2상 이후 개발 및 허가에 따라 총 11억 유로의 추가 수익 규모가 단계적으로 발생할 것으로 예상하였으나, 2020년 11월 반환으로 취소됨 권리 반환 사유는 베링거인겔하임의 비임상 독성 개발 중에 잠재적 발암 독성 우려로 개발 타임라인이 수년간 지연될 수 있는 리스크에 의해서 반환되었음 당사는 베링거인겔하임의 시험결과에 대해 오류가 있을 수 있음을 주장하였고, 반환 이후 자체 및 독립 외부 기관의 재현 실험을 통해서 시험결과에 대한 오류를 증명함. 이에 대한 결과를 미국 FDA에 보고하고 협의하여, 2022년 7월 임상 2상 IND를 승인 받았음. 현재 임상 2상을 순조로이 진행 중임 |

3) BBT-301

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

항섬유화 효과가 있는 cAMP 증가제 |

|

제품의 특성 |

90년대에 신경계 질환 약물로 허가받아 오랜 기간동안 처방되어 안전성이 확인된 약물의 이성질체 |

|

진행경과 |

2023년 12월 미국 FDA와 Pre-IND 미팅을 통해, 추가 독성시험과 임상 1상을 면제받고 곧바로 임상 2상 단계에 진입 가능함을 확인하여 글로벌 임상 2상 준비 중 |

|

추진계획 |

2024년 글로벌 임상 2상 개시 준비 |

|

경쟁제품 |

베링거인겔하임사의 임상 3상 단계 신약 후보물질 BI 1015550 |

|

관련논문 등 |

Modafinil exerts anti-inflammatory and anti-fibrotic effects by upregulating adenosine A2A and A2B receptors (Purinergic Signal. 2023 Nov 8) |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성함. 매년 13.1% 성장하는 고성장율의 시장 (iHealthcareAnalyst) 이며 향후 당사의 BBT-877을 위시하여 시장 규모가 확대될 예정 |

|

기타사항 |

셀라이온 바이오메드(주)에서 2022년 도입옵션 계약 체결 2023년 옵션 행사에 따른 전세계 독점 실시권 확보 |

4) BBT-209

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

GPCR19 조절제 |

|

제품의 특성 |

- GPCR19의 활성을 조절하여 염증복합체의 형성 및 활성을 억제함 - 폐의 급성염증에 의한 섬유화와 전신염증에 대응하는 치료제

- 전임상 실험에서 병리학적 폐의 손상 방지 및 폐섬유화의 징후인 COL1A1, αSMA의 조직 침윤이 억제되는 직접적 약효를 확인

|

|

진행경과 |

선행 연구 자료 및 협력사들과의 자료 공유를 통해 환자대상 임상을 위한 비임상 자료 준비 중

|

|

추진계획 |

비임상 개발 및 임상시험의약품 생산 개발 (CMC)을 진행하여, 2025-2026년 환자 대상 임상 시험 개시 목표

|

|

경쟁제품 |

베링거인겔하임의 오페브 (2020.3.9 미국 FDA 승인), 로슈의 에스브리에트 (2017.1.11 미국 FDA 승인)

|

|

관련논문 등 |

Front Immunol. 2022 Apr 6:13:766919 |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성하고 있으며, 매년 13.1% 성장하는 고성장율(iHealthcareAnalyst)의 시장

|

|

기타사항 |

㈜샤페론에서 2022년 도입옵션 계약 체결 |

5) BBT-401

|

구분 |

염증 질환 치료제 신약 후보 물질 |

|

적응증 |

궤양성 대장염 |

|

작용기전 |

펠리노-1에 단백질-단백질 상호작용 억제제로 작용 NF-kB로 가는 염증 신호를 선택적으로 차단 다양한 염증성 사이토카인 및 케모카인의 분비를 억제 |

|

제품의 특성 |

경구 투여 시 전신 흡수가 되지 않고 대장에서 한정적 노출됨 이러한 특성에 기인한 안전성으로 현재 5-ASA제제 이외에 대안이 없는 |

|

진행경과 |

임상 2a 종료 |

|

추진계획 |

임상조건에 적합한 제형개발 연구 후 탐색적임상을 진행할 계획 글로벌 시장 대상 사업개발 협의 지속 |

|

경쟁제품 |

시판 중인 5-ASA 제제 (아사콜, 펜타사 등) |

|

관련논문 등 |

Smad6 negatively regulates interleukin 1-receptor- Toll-like receptor signaling |

|

시장규모 |

GlobalData의 보고서 (Ulcerative Colitis: Global Drug Forecast and Market Analysis to 2026)에 따르면 2016년 주요 7국 (미국, 유럽 5개국 및 일본)의 궤양성 대장염 시장은 53 억 달러에서 2026년 68 억 달러까지 성장할 것으로 전망. 1차 치료제인 5-ASA가 20% 수준의 시장을 지속적으로 유지 |

|

기타사항 |

2018년 12월 대웅제약에 아시아 지역 22개국 대상으로 약 4천만 달러 규모로 기술이전 완료 2022년 11월 중국임상1상 완료에 따른 실적실시료 150만 달러 수령 임상2a상 단계로 후기 개발(허가를 위해 필수적인 임상2/3상)을 위한 탐색적 임상을 완료함. 미국에서 진행된 첫 용량군인 저용량군 시험(임상시험번호:NCT03800420)의 결과를 바탕으로 제형개선과 용량 증량 그리고 시험국가 확대를 기반으로 한 중고용량시험(NCT04596293)을 2023년 2월에 진행 완료. 중고용량 시험에서 제형개선의 효과와 안전성 및 내약성을 다시 확인하였지만, 효력측면에서 대조군대비 유의한 차이를 확인하지 못하여, 추가 제형개발을 바탕으로한 후속 임상개발을 준비 중 |

6) GPCR

|

구분 |

섬유화 질환 치료 신약 후보물질 |

|

적응증 |

특발성 폐섬유증 |

|

작용기전 |

LPA1-CXCR4 동반 억제를 통한 섬유화억제 효과 강화 |

|

제품의 특성 |

서로 다른 GPCR 단백질이자 특발성 폐섬유증과 같은 섬유화 질환을 촉진하는 것으로 알려진 표적 단백질 'CXC 케모카인 수용체4(CXCR4)'와 '리소포스파티드산 수용체 1(LPA1)' 간의 직접적인 상호작용에 대한 논문을 지난 9월 국제학술지 '셀 커뮤니케이션 앤 시그널링(Cell Communication and Signaling)'에 게재. 이를 바탕으로 특발성 폐섬유증에서 억제제의 병용 투여 전략 개발 진행 |

|

진행경과 |

주1) |

|

추진계획 |

주1) |

|

경쟁제품 |

주1) |

|

관련논문 등 |

Trends Pharmacol Sci . 2020 Mar;41(3):172-182 |

|

시장규모 |

오페브® 및 에스브리엣 두 약물이 약 22억 달러의 시장을 형성하고 있음. 매년 13.1% 성장하는 고성장율(iHealthcareAnalyst)의 시장임 |

|

기타사항 |

- |

| 주1) 영업기밀 등에 해당하는 세부 내용은 기재하지 않았습니다. |

(후략)

(주5) 정정 전

(없음)

(주5) 정정 후

(전략)

3) 궤양성 대장염

GlobalData의 보고서 (Ulcerative Colitis: Eight-Market Drug Forecast and Market Analysis, 2023)에 따르면 2021년 주요 8개국(북미, 유럽 및 일본)의 궤양성 대장염 시장은 70억 달러에서 2031년 100억 달러까지 성장할 것으로 전망됩니다.

제품군 별로 살펴보면, 현재 다른 치료옵션이 없는 1차 치료제 5-ASA가 20% 수준 (2021년 23%에서 2031년 20.9%)의 시장을 지속해서 유지하는 것으로 보고 있습니다. 2021년 30% 수준의 점유율을 가진 항 TNF 제제와 항 인테그린 제제들은 2031년 다양한 기전을 가진 생물학적 제제들과의 경쟁으로 점유율이 다분화하여 20% 이하의 구성으로 변화하는 것으로 예측됩니다. 이에, 현재 궤양성 대장염 치료제 시장에서는 1차 치료제인 메살라민(5-ASA) 계열 의약품과 경쟁 및 보완하여 반응률과 관해율, 환자 순응도를 높임으로써 질환의 진행을 늦추고, 고가의 생물학적 제제의 사용을 줄일 수 있는 약제의 개발이 가장 시급한 과제입니다.

BBT-401은 염증신호전달 상에서 단백질간 상호 작용에 중요한 역할을 하는 '펠리노-1 (Pellino-1)' 이라는 단백질의 기능을 차단하는 물질입니다. BBT-401은 경구 투여 시 전신 흡수가 되지 않고 위장관 내에서만 작용하는 것(GI-tract restricted compound)이 가장 큰 특징입니다. 이러한 특징을 바탕으로 GLP 독성부터 임상 1상을 거쳐 임상 2a상 까지 약물의 안전성을 지속 확인하고 있으며, 이는 약물의 효력을 확인 시에 현재 확고한 시장 지위를 가진 5-ASA 약물과 경쟁하는 1차 치료제로 자리할 수 있는 가능성을 가진 치료제입니다. BBT-401은 질환 동물 모델에서 우수한 항 염증 및 대장 점막 재생 효과를 입증하였고, 현재 환자에서 임상 2상 투여를 위한 경구 복용에 최적화된 제형 연구 및 개발을 진행 중에 있습니다.

현재 궤양성 대장염 치료제중 경구용 제제로 개발되는 후보물질들의 주요 경쟁 현황은 다음과 같습니다.

| [궤양성 대장염 치료제 개발 현황(경구제형)] |

|

회사명 |

작용기전 |

제품명 |

개발단계 |

|

브릿지바이오테라퓨틱스 |

Pellino-1 저해제 |

BBT-401(브릿지바이오) |

임상 2a상 완료 |

|

Pfizer |

S1PR조절제 |

Etrasimod (Pfizer) |

임상 3상 |

|

Abivax SA |

IL22R Agonist |

Obefazimod |

임상 3상 |

|

NImmune Biopharma Inc |

LANCL2 Agonist |

Omilancor |

임상 2상 |

| 출처 : 당사 제시 |

현재 다양한 글로벌 신약개발업체들이 당사와 동일한 목표 시장에 진입하기 위해 연구 및 임상개발을 진행하고 있습니다. 신규 경쟁업체 진입 증가, 경쟁약물 임상 성공 및 시판 승인 등이 당사의 사업 및 수익에 부정적인 영향을 미칠 수 있습니다.

궤양성 대장염 치료제 후보물질 BBT-401은 대장에서만 한정 작용하는 특징을 바탕으로 안전성과 효력의 우수성을 전임상 및 임상 1상에서 확인하고, 임상 2상 단계에서 개발이 진행 중입니다. 후기 개발 (허가를 위해 필수적인 임상 2/3상)의 효율적인 진행과 명확한 근거를 확보하기 위해 탐색적 임상으로 2a상을 진행 중으로, 미국에서 진행된 첫 용량군인 저용량군 시험(임상시험번호:NCT03800420)의 결과를 바탕으로 제형개선과 용량 증량 그리고 시험국가 확대를 기반으로 한 중고용량시험(임상시험번호:NCT04596293)을 2023년 2월에 진행 완료하였습니다. 중고용량 시험에서 제형개선의 효과와 안전성 및 내약성을 다시 확인하였지만, 효력측면에서 대조군대비 유의한 차이를 확인하지 못하여, 진행 중인 추가 제형개발을 바탕으로 한 후속 임상개발을 계획하고 있습니다. 자체 연구개발과 병행하여, 글로벌 제약기업들과 현재 임상 결과와 향후 계획을 바탕으로 공동개발 및 기술이전에 대한 논의도 지속 진행 중입니다.

다만, 당사의 제형 개선 및 그에 기반한 임상 결과가 동일한 기전 내 경쟁업체의 약효와 비슷하거나 부족할 경우, 완제 의약품의 시판 및 시판 후 시장점유율 등에 부정적인 영향을 미칠 수 있습니다.

(주6) 정정 전

| [연결 기준 주요 재무상황 총괄표] |

| (단위: 백만원, 배, %) |

| 구분 | 2023년 (제9기) |

2022년 (제8기) |

2021년 (제7기) |

비 고 |

| 외부감사인 | 삼정회계법인 | 삼정회계법인 | 삼정회계법인 | - |

| 감사의견 | 적정 | 적정 | 적정 | - |

| 자산총계 | 32,683 | 61,455 | 46,657 | - |

| 유동자산 | 21,731 | 54,957 | 44,426 | - |

| 비유동자산 | 10,952 | 6,499 | 2,231 | - |

| 부채총계 | 12,963 | 9,590 | 3,610 | - |

| 유동부채 | 10,375 | 7,494 | 3,556 | - |

| 비유동부채 | 2,588 | 2,096 | 54 | - |

| 자본총계 | 19,720 | 51,865 | 43,047 | - |

| 자본금 | 13,214 | 12,319 | 9,854 | - |

| 영업수익(매출액) | 100 | 3,024 | 1,924 | - |

| 영업비용 | 40,449 | 46,525 | 28,316 | - |

| 영업이익(손실) | -40,349 | -43,501 | -26,392 | - |

| 당기순이익(손실) | -42,455 | -41,700 | -26,278 | - |

| 영업현금흐름 | -31,775 | -40,182 | -21,128 | - |

| 투자현금흐름 | 32,917 | -8,922 | 1,955 | - |

| 재무현금흐름 | 5,086 | 48,643 | 6,026 | - |

| 기초현금 | 7,942 | 8,200 | 20,943 | - |

| 기말현금 | 14,183 | 7,942 | 8,200 | - |

| 영업이익률 | -403.49 | -14.39 | -13.72 | 영업이익 ÷ 영업수익 |

| 당기순이익률 | -424.55 | -13.79 | -13.66 | 당기순이익 ÷ 영업수익 |

| ROA | -1.30 | -0.68 | -0.56 | 당기순이익 ÷ 자산총계 |

| ROE | -2.15 | -0.80 | -0.61 | 당기순이익 ÷ 자본총계 |

| 영업이익 성장률 | 적자지속 | 적자지속 | 적자지속 | - |

| 당기순이익 성장률 | 적자지속 | 적자지속 | 적자지속 | - |

| 자산총계 성장률 | -0.47 | 0.32 | -0.27 | - |

| 부채비율 | 0.66 | 0.18 | 0.08 | 부채총계 ÷ 자본총계 |

| 유동비율 | 2.09 | 7.33 | 12.49 | 유동자산 ÷ 유동부채 |

(주6) 정정 후

| [연결 기준 주요 재무상황 총괄표] |

| (단위: 백만원, 배, %) |

| 구분 | 2024년 1분기 (제10기 1분기) |

2023년 1분기 (제9기 1분기) |

2023년 (제9기) |

2022년 (제8기) |

2021년 (제7기) |

비 고 |

|---|---|---|---|---|---|---|

| 외부감사인 | 삼정회계법인 | 삼정회계법인 | 삼정회계법인 | 삼정회계법인 | 삼정회계법인 | - |

| 감사의견 | - | - | 적정 | 적정 | 적정 | - |

| 자산총계 | 26,309 | 51,589 | 32,683 | 61,455 | 46,657 | - |

| 유동자산 | 15,653 | 45,816 | 21,731 | 54,957 | 44,426 | - |

| 비유동자산 | 10,655 | 5,773 | 10,952 | 6,499 | 2,231 | - |

| 부채총계 | 9,997 | 8,973 | 12,963 | 9,590 | 3,610 | - |

| 유동부채 | 7,646 | 6,947 | 10,375 | 7,494 | 3,556 | - |

| 비유동부채 | 2,351 | 2,025 | 2,588 | 2,096 | 54 | - |

| 자본총계 | 16,311 | 42,616 | 19,720 | 51,865 | 43,047 | - |

| 자본금 | 13,675 | 12,334 | 13,214 | 12,319 | 9,854 | - |

| 영업수익(매출액) | 0 | 0 | 100 | 3,024 | 1,924 | - |

| 영업비용 | 5,493 | 11,565 | 40,449 | 46,525 | 28,316 | - |

| 영업이익(손실) | -5,493 | -11,565 | -40,349 | -43,501 | -26,392 | - |

| 당기순이익(손실) | -5,470 | -11,234 | -42,455 | -41,700 | -26,278 | - |

| 영업현금흐름 | -7,489 | -8,798 | -31,775 | -40,182 | -21,128 | - |

| 투자현금흐름 | 4,641 | 12,682 | 32,917 | -8,922 | 1,955 | - |

| 재무현금흐름 | 1,738 | -89 | 5,086 | 48,643 | 6,026 | - |

| 기초현금 | 14,183 | 7,942 | 7,942 | 8,200 | 20,943 | - |

| 기말현금 | 13,090 | 11,764 | 14,183 | 7,942 | 8,200 | - |

| 영업이익률 | N/A | N/A | -403.49 | -14.39 | -13.72 | 영업이익 ÷ 영업수익 |

| 당기순이익률 | N/A | N/A | -424.55 | -13.79 | -13.66 | 당기순이익 ÷ 영업수익 |

| ROA | -0.21 | -0.22 | -1.30 | -0.68 | -0.56 | 당기순이익 ÷ 자산총계 |

| ROE | -0.34 | -0.26 | -2.15 | -0.80 | -0.61 | 당기순이익 ÷ 자본총계 |

| 영업이익 성장률 | 적자지속 | 적자지속 | 적자지속 | 적자지속 | 적자지속 | - |

| 당기순이익 성장률 | 적자지속 | 적자지속 | 적자지속 | 적자지속 | 적자지속 | - |

| 자산총계 성장률 | -0.49 | 0.33 | -0.47 | 0.32 | -0.27 | - |

| 부채비율 | 0.61 | 0.21 | 0.66 | 0.18 | 0.08 | 부채총계 ÷ 자본총계 |

| 유동비율 | 2.05 | 6.59 | 2.09 | 7.33 | 12.49 | 유동자산 ÷ 유동부채 |

(주7) 정정 전

(전략)

또한, 당사는 금번 유상증자 이후 2024년 07월 16일을 무상증자 기준일로 하여, 20% 규모의 무상증자를 진행할 예정입니다. 이 경우 최대주주는 685,436주를 무상 배정 받을 예정이며, 유무상증자 이후 지분율은 8.34%로 본 공시서류 제출일 전일 최대주주 지분율 대비 4.70%p. 하락할 예정입니다.

|

[최대주주 지분율 변동 시뮬레이션 : 구주매각 + 유상증자 + 무상증자] |

|

| (기준일 : 본 공시서류 제출일 전일) |

(단위: 주, %) |

| 성 명 | 주식의 종류 |

구주매각 및 유상증자 후 | 배정 주식수 (예정) |

유ㆍ무상증자 후(예정) | ||

|---|---|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | |||

| 이정규 | 의결권 있는 주식 | 3,429,162 | 8.34% | 685,436 | 4,112,617 | 8.34% |

| 주1) 최대주주 청약 참여 주식수는 배정주식수의 50%이며, 1주 미만 단수주 절사 |

| 출처: 당사 제공 |

한편 당사는 본 공시서류 제출일 전일 현재 연결기준으로 총 3건의 전환우선주를 보유하고 있습니다. 현재 14CPS 2022년 06월 01일, 15CPS 2022년 07월 01일, 16CPS 2023년 09월 06일 발행 완료되었으며, 해당 전환우선주는 발행일로부터 1년 뒤부터 보통주로 전환을 청구할 수 있는 권리를 갖고 있으며, 전환비율은 전환우선주 1주당 보통주 1주입니다. 14CPS 및 15CPS는 전환청구기간 도래하였으며, 이 중 14CPS는 본 공시서류 제출일 전일 현재까지 2,222,190주 전환되었으며, 현재 잔여 전환가능 주식수 14CPS 2,226,570주, 15CPS 292,680주, 16CPS 527,425주입니다.

| [당사 전환우선주 현황] | |

| (기준일 : 본 공시서류 제출일 전일) | (단위 : 주, 원) |

| 구분 | 발행일 | 존속기간 | 전환청구기간 |

전환우선주 주식수 |

전환대상주식 | 전환가액 | 전환비율 | |

|---|---|---|---|---|---|---|---|---|

| 조정 전 | 조정 후 | |||||||

| 14회차 전환우선주 |

2022년 06월 01일 | 2027년 06월 01일 | 2023년 06월 01일 ~ 2027년 05월 31일 |

2,226,570주 | 기명식 보통주 | 10,250 | 9,120 | 1:1 |

| 15회차 전환우선주 |

2022년 07월 01일 | 2027년 07월 01일 | 2023년 07월 01일 ~ 2027년 06월 30일 |

292,680주 | 기명식 보통주 | 10,250 | 9,120 | 1:1 |

| 16회차 전환우선주 |

2023년 09월 06일 | 2028년 09월 06일 | 2024년 09월 13일 ~ 2028년 09월 05일 |

527,425주 | 기명식 보통주 | 5,688 | 5,060 | 1:1 |

| 주1) 상기 전환우선주의 전환 전에 전환우선주의 전환가액(전환가액이 조정된 경우 그 조정된 전환가액)을 하회하는 발행가격으로 주식을 발행할 경우 전환가액은 그 하회하는 발행가격으로 조정됩니다. |

| 출처: 당사 제공 |

| [당사 14,15,16회차 전환우선주 인수계약서 일부] |

| 15. 전환에 관한 사항 (4) 전환가격: 본건 우선주의 주당 발행가액을 전환가격으로 한다. 다만, 아래 각 호의 경우에는 전환가격을 조정한다. 1. 본건 우선주의 발행일 다음날부터 전환권 행사 전까지 회사가 당시의 전환가격(본 항에 의한 조정이 있었던 경우 조정된 전환가격)(이하 "기준가")을 하회하는 발행가액으로 유상증자를 함으로써 신주를 발행하거나, 시가를 하회하는 전환가격 또는 행사가격으로 주식관련사채를 발행하는 경우, 전환가격은 아래의 산식에 의하려 조정된다. 단, 본건 우선주 이외의 2022년 5월 23일 이사회 결의에서 발행 결정한 제3자 유상증자는 전환가액 조정에서 제외한다. 조정후 전환가격=조정전 전환가격 X [기발행주식수 + T*) / (기발행주식수 + 신발행주식수)] * T = 신발행주식수 X 1주당 발행가액 / 시가 * 기발행주식수 = 당해 조정사유가 발생하기 직전일 현재 회사의 발행주식 총수 * 여기서 "시가"는 상장법인의 1주당 발행가격 산정의 기준이 되는 증권의 발행 및 공시 등에 관한 규정에서 정하는 기준주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다. * 전환사채 또는 신주인수권부사채를 발행하는 경우, 신발행주식수는 당해 사채 발행시의 전환가격으로 당해 사채 전부가 주식으로 전환되거나 당해 사채 발행시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 하고, 1주당 발행가액은 당해 사채발행시 전환가격 또는 행사가격으로 한다. 2. 주식배당 또는 준비금의 자본전입에 의하여 주식수가 증가하는 경우 전환가액은 (기발행주식수 X 조정전 전환가액) / (기발행주식수 + 신발행주식수)의 산식에 의하여 조정된다. 3. 합병, 자본의 감소, 주식분할 및 병합 등에 의하여 전환가액의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소 직전에 전환되어 보통주로 발행되었더라면 본건 우선주의 주주가 가질 수 있었던 보통주 주식수에 따른 가치에 상응하도록 전환가액을 조정한다. 회사가 이러한 조치를 하지 못함으로 인하여 본건 우선주의 주주가 손해를 입은 경우 회사는 그 손해를 배상하여야 한다. 또한, 회사는 본건 우선주 주주의 서면동의가 없느는한 그 주주의 권리에 불리한 영향을 미치게 되는 방식으로 합병, 분할 및 영업양수도 행위를 하여서는 아니되며, 계속 상장을 유지할 의무를 부담한다. 4. 제1호 내지 제3호와는 별도로 발행일로부터 3개월이 지난날로부터 매 3개월이 경과한 날을 전환가격 조정일로 하고, 상장된 보통주의 주가를 기준으로, 각 전환가격 조정일의 전일을 기산일로 하여 (i) 기산일로부터 과거 1개월간의 가중산술평균주가, 1주일간의 가중산술평균주가 및 기산일 가주산술평균주가를 산술평균한 가격과 (ii) 기산일 가중산술평균주가 중 낮은 가격이 해당 조정일 직전일 현재의 전환가격보다 낮은 경우 동 낮은 가격을 본건 우선주의 새로운 전환가격으로 한다. 단, 본 호에 따라 산정된 새로운 전환가격은 발행 당시 전환가격(조정일 전에 신주의 할인발행 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한 가격)의 [70]%이상이어야 한다(여기서 [70]% 조정 하한은 1 내지 3호에 따른 전환가격 조정에는 적용이 없다). 5. 본 항에 의한 조정 후 전환가격 중 호가단위 미만은 절상한다. 6. 본 항에 의한 조정 후 전환가격은 1주당 액면가액 이상이어야 하며, 조정 후 전환가격이 1주당 액면가액을 하회하는 경우에는 액면가액을 조정 후 전환가격으로 한다. |

앞서 기술한 전환우선주가 보통주로 전환될 경우 기존주주들의 지분 희석이 발생하게 되며, 최대주주 이정규 대표의 지분율 또한 희석될 수 있습니다. 먼저, 당사의 전환우선주의 경우 14CPS, 15CPS, 16CPS의 발행 당시 계약서 상 '전환에 관한 사항' 관련 조항에 의거하여 금번 유ㆍ무상증자에 따라 전환가액 하향 조정이 발생할 수 있습니다. 이 경우 14CPS, 15CPS, 16CPS 전환가능 주식수는 각 14CPS 2,226,570주, 15CPS 292,680주, 16CPS 527,425주가 될 예정이며 이는 유ㆍ무상증자 완료 후 총발행주식수의 각 4.51%, 0.59%, 1.07%에 해당하는 수준입니다.

결론적으로 유ㆍ무상증자 및 전환우선주의 전환청구가 완료될 경우 당사 최대주주인 이정규 대표의 지분율은 7.85%로 본 공시서류 제출일 전일 지분율 대비 5.19%p. 감소할 예정입니다.

| [최대주주 지분율 변동 시뮬레이션 : 구주매각 + 유상증자 + 무상증자 + 전환청구] | |

| (기준일 : 본 공시서류 제출일 전일) |

(단위: 주, %) |

| 성 명 | 주식의 종류 |

유ㆍ무상증자 후 | 전환청구 주식수 (주1, 2) |

유ㆍ무상증자 및 전환청구 후 (예정) | |||

|---|---|---|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | 지분율 변동(%p.) | |||

| 이정규 | 의결권 있는 주식 | 4,112,617 | 8.34% | 3,046,675 | 4,112,617 | 7.85% | -0.48% |

| 주1) 예정발행가액 기준. 최종적으로 실제 전환우선주의 조정 전환가액은 확정발행가액으로 결정될 예정 |

| 주2) 전환청구주식수의 경우 14회, 15회, 16회 전환우선주의 전환가능주식수의 합 |

| 출처: 당사 제공 |

(후략)

(주7) 정정 후

(전략)

또한, 당사는 금번 유상증자 이후 2024년 07월 16일을 무상증자 기준일로 하여, 20% 규모의 무상증자를 진행할 예정입니다. 이 경우 최대주주는 685,832주를 무상 배정 받을 예정이며, 유무상증자 이후 지분율은 8.34%로 본 공시서류 제출일 전일 최대주주 지분율 대비 4.70%p. 하락할 예정입니다.

|

[최대주주 지분율 변동 시뮬레이션 : 구주매각 + 유상증자 + 무상증자] |

|

| (기준일 : 본 공시서류 제출일 전일) |

(단위: 주, %) |

| 성 명 | 주식의 종류 |

구주매각 및 유상증자 후 | 배정 주식수 (예정) |

유ㆍ무상증자 후(예정) | ||

|---|---|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | |||

| 이정규 | 의결권 있는 주식 | 3,429,162 | 8.34% | 685,832 | 4,114,994 | 8.34% |

| 주1) 최대주주 청약 참여 주식수는 배정주식수의 50%이며, 1주 미만 단수주 절사 |

| 출처: 당사 제공 |

한편 당사는 본 공시서류 제출일 전일 현재 연결기준으로 총 3건의 전환우선주를 보유하고 있습니다. 현재 14CPS 2022년 06월 01일, 15CPS 2022년 07월 01일, 16CPS 2023년 09월 06일 발행 완료되었으며, 해당 전환우선주는 발행일로부터 1년 뒤부터 보통주로 전환을 청구할 수 있는 권리를 갖고 있으며, 전환비율은 최초 발행시 전환가액을 전환청구 시점의 전환가액으로 나눈 비율로 합니다. 14CPS 및 15CPS는 전환청구기간 도래하였으며, 이 중 14CPS는 본 공시서류 제출일 전일 현재까지 2,222,190주 전환되었으며, 현재 잔여 전환가능 주식수 14CPS 2,226,570주, 15CPS 292,680주, 16CPS 527,425주입니다.

| [당사 전환우선주 현황] | |

| (기준일 : 본 공시서류 제출일 전일) | (단위 : 주, 원) |

| 구분 | 발행일 | 존속기간 | 전환청구기간 |

전환우선주 주식수 |

최초 발행시 전환가액 |

전환대상주식 | 전환가액 | 전환비율 | ||

|---|---|---|---|---|---|---|---|---|---|---|

| 조정 전 | 조정 후 | 조정 전 전환가액 기준 |

조정 후 전환가액 기준 |

|||||||

| 14회차 전환우선주 |

2022년 06월 01일 | 2027년 06월 01일 | 2023년 06월 01일 ~ 2027년 05월 31일 |

2,226,570주 | 10,250 | 기명식 보통주 | 7,160 | 6,370 | 1 : 1.43156 | 1 : 1.60911 |

| 15회차 전환우선주 |

2022년 07월 01일 | 2027년 07월 01일 | 2023년 07월 01일 ~ 2027년 06월 30일 |

292,680주 | 10,250 | 기명식 보통주 | 7,160 | 6,370 | 1 : 1.43156 | 1 : 1.60911 |

| 16회차 전환우선주 |

2023년 09월 06일 | 2028년 09월 06일 | 2024년 09월 13일 ~ 2028년 09월 05일 |

527,425주 | 5,688 | 기명식 보통주 | 5,674 | 5,045 | 1 : 1.00247 | 1 : 1.12745 |

| 주1) 상기 전환우선주의 전환 전에 전환우선주의 전환가액(전환가액이 조정된 경우 그 조정된 전환가액)을 하회하는 발행가격으로 주식을 발행할 경우 전환가액은 그 하회하는 발행가격으로 조정됩니다. |

| 주2) 전환비율 = 최초 발행시 전환가액 / 전환청구 시점의 조정 전환가액 |

| 출처: 당사 제공 |

| [당사 14,15,16회차 전환우선주 인수계약서 일부] |

| 15. 전환에 관한 사항 (4) 전환가격: 본건 우선주의 주당 발행가액을 전환가격으로 한다. 다만, 아래 각 호의 경우에는 전환가격을 조정한다. 1. 본건 우선주의 발행일 다음날부터 전환권 행사 전까지 회사가 당시의 전환가격(본 항에 의한 조정이 있었던 경우 조정된 전환가격)(이하 "기준가")을 하회하는 발행가액으로 유상증자를 함으로써 신주를 발행하거나, 시가를 하회하는 전환가격 또는 행사가격으로 주식관련사채를 발행하는 경우, 전환가격은 아래의 산식에 의하려 조정된다. 단, 본건 우선주 이외의 2022년 5월 23일 이사회 결의에서 발행 결정한 제3자 유상증자는 전환가액 조정에서 제외한다. 조정후 전환가격=조정전 전환가격 X [기발행주식수 + T*) / (기발행주식수 + 신발행주식수)] * T = 신발행주식수 X 1주당 발행가액 / 시가 * 기발행주식수 = 당해 조정사유가 발생하기 직전일 현재 회사의 발행주식 총수 * 여기서 "시가"는 상장법인의 1주당 발행가격 산정의 기준이 되는 증권의 발행 및 공시 등에 관한 규정에서 정하는 기준주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다. * 전환사채 또는 신주인수권부사채를 발행하는 경우, 신발행주식수는 당해 사채 발행시의 전환가격으로 당해 사채 전부가 주식으로 전환되거나 당해 사채 발행시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 하고, 1주당 발행가액은 당해 사채발행시 전환가격 또는 행사가격으로 한다. 2. 주식배당 또는 준비금의 자본전입에 의하여 주식수가 증가하는 경우 전환가액은 (기발행주식수 X 조정전 전환가액) / (기발행주식수 + 신발행주식수)의 산식에 의하여 조정된다. 3. 합병, 자본의 감소, 주식분할 및 병합 등에 의하여 전환가액의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소 직전에 전환되어 보통주로 발행되었더라면 본건 우선주의 주주가 가질 수 있었던 보통주 주식수에 따른 가치에 상응하도록 전환가액을 조정한다. 회사가 이러한 조치를 하지 못함으로 인하여 본건 우선주의 주주가 손해를 입은 경우 회사는 그 손해를 배상하여야 한다. 또한, 회사는 본건 우선주 주주의 서면동의가 없느는한 그 주주의 권리에 불리한 영향을 미치게 되는 방식으로 합병, 분할 및 영업양수도 행위를 하여서는 아니되며, 계속 상장을 유지할 의무를 부담한다. 4. 제1호 내지 제3호와는 별도로 발행일로부터 3개월이 지난날로부터 매 3개월이 경과한 날을 전환가격 조정일로 하고, 상장된 보통주의 주가를 기준으로, 각 전환가격 조정일의 전일을 기산일로 하여 (i) 기산일로부터 과거 1개월간의 가중산술평균주가, 1주일간의 가중산술평균주가 및 기산일 가주산술평균주가를 산술평균한 가격과 (ii) 기산일 가중산술평균주가 중 낮은 가격이 해당 조정일 직전일 현재의 전환가격보다 낮은 경우 동 낮은 가격을 본건 우선주의 새로운 전환가격으로 한다. 단, 본 호에 따라 산정된 새로운 전환가격은 발행 당시 전환가격(조정일 전에 신주의 할인발행 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한 가격)의 [70]%이상이어야 한다(여기서 [70]% 조정 하한은 1 내지 3호에 따른 전환가격 조정에는 적용이 없다). 5. 본 항에 의한 조정 후 전환가격 중 호가단위 미만은 절상한다. 6. 본 항에 의한 조정 후 전환가격은 1주당 액면가액 이상이어야 하며, 조정 후 전환가격이 1주당 액면가액을 하회하는 경우에는 액면가액을 조정 후 전환가격으로 한다. |

앞서 기술한 전환우선주가 보통주로 전환될 경우 기존주주들의 지분 희석이 발생하게 되며, 최대주주 이정규 대표의 지분율 또한 희석될 수 있습니다. 먼저, 당사의 전환우선주의 경우 14CPS, 15CPS, 16CPS의 발행 당시 계약서 상 '전환에 관한 사항' 관련 조항에 의거하여 금번 유ㆍ무상증자에 따라 전환가액 하향 조정이 발생할 수 있습니다. 이 경우 유ㆍ무상증자 이후 전환 청구를 통해 발행되는 보통주는 상기 14CPS, 15CPS, 16CPS 각각의 전환비율에 따라, 14CPS는 보통주 4,299,342주, 15CPS는 보통주 565,143주, 16CPS는 보통주 713,576주로 전환될 예정이며, 이는 유ㆍ무상증자 완료 후 총발행주식수의 각 8.38%, 1.10%, 1.39%에 해당하는 수준입니다.

결론적으로 유ㆍ무상증자 및 전환우선주의 전환청구가 완료될 경우 당사 최대주주인 이정규 대표의 지분율은 8.02%로 본 공시서류 제출일 전일 지분율 대비 5.02%p. 감소할 예정입니다.

| [최대주주 지분율 변동 시뮬레이션 : 구주매각 + 유상증자 + 무상증자 + 전환청구] | |

| (기준일 : 본 공시서류 제출일 전일) |

(단위: 주, %) |

| 성 명 | 주식의 종류 |

유ㆍ무상증자 후 | 전환 주식수 (주1, 2) |

유ㆍ무상증자 및 전환청구 후 (예정) | |||

|---|---|---|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | 지분율 변동(%p.) | |||

| 이정규 | 의결권 있는 주식 | 4,114,994 | 8.34% | 5,578,061 | 4,114,994 | 8.02% | -0.31%p. |

| 주1) 예정발행가액 기준. 최종적으로 실제 전환우선주의 조정 전환가액은 확정발행가액으로 결정될 예정 |

| 주2) 전환주식수의 경우 14회, 15회, 16회 전환우선주가 전환비율에 따라 전환된 보통주의 합 |

| 주3) 전환 주식수의 경우 금번 유상증자로 인한 조정 후 전환가액을 기준으로 산출한 전환비율을 기준으로 계산 |

| 출처: 당사 제공 |

(후략)

(주8) 정정 전

[성장성]

당사의 연결 기준 매출액은 국내외 제약사와의 기술이전(License-out) 또는 공동개발에 대한 계약을 체결한 뒤, 개발 단계에 따라 선급금, 단계별 마일스톤 및 제품 출시 이후 판매액의 일정부분에 해당하는 로열티를 중심으로 구성됩니다. 2018년 12월에 (주)대웅제약과 궤양성 대장염 치료제 후보물질인 BBT-401에 대한 아시아 지역을 대상으로 하는 기술이전 및 공동개발 계약을 체결하였으며, 또한 2019년 7월에 글로벌 제약사인 베링거인겔하임과 특발성 폐섬유증 치료제 후보물질인 BBT-877에 대한 전세계 독점 개발 및 판권 등을 포함한 기술이전 계약을 체결하였으나, 파트너사의 전략적 판단에 의해 해당 계약은 2020년 11월에 종결되었습니다.

당사는 기술이전 관련 매출이 주를 이루고 있는 매출구조상, 기술이전 계약 여부에 따라 매출액이 크게 변동하는 특성을 갖고 있습니다. 당사의 2021년과 2022년 매출액은 수행의무 진행 및 마일스톤 달성에 따라 인식한 금액입니다. 2023년의 매출액은 당사가 2023년 4월 지분을 취득한 ㈜엘립스진단의 연결 매출 인식 금액입니다.

베링거인겔하임으로 기술이전 된 BBT-877 관련 제품 매출이 2020년 이후 발생하지 않으면서 2021년 매출액은 1,924백만원으로 전년 대비 69.95% 감소하였습니다. 2022년 매출액은 3,024백만원으로 전년 대비 57.15% 상승하였으며, 이는 (주)대웅제약에 기술이전된 BBT-401의 중국 1상 임상 시험 완료 마일스톤 달성에 기인하였습니다. 2023년에는 기술이전 관련 수익 및 제품매출이 발생하지 않으면서 매출액이 100백만원으로 전년 대비 96.69% 감소하였습니다. 2023년 매출액 100백만원은 2023년 4월 11일 당사가 지배력을 획득한 종속회사 (주)엘립스진단의 연결 매출을 인식한 금액이며, 별도의 기술이전에 따른 매출은 발생하지 않았습니다. 다만, 현재 임상 2상을 진행 중인 BBT-877은 목표 인원 120명 중 80명 이상을 투약 완료했으며 현재까지의 임상 과정에서 보인 안전성 및 유효성를 유지하여 기술이전에 성공할 경우 당사의 기술이전 관련 수익이 재발생 할 것으로 예상하고 있습니다.

| [최근 3개년 매출 실적] |

| (단위 : 백만원) |

| 품목 | 2023년 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 기술이전 | 0 | 0% | 3,024 | 100% | 1,924 | 100% |

| 기타매출 | 100 | 100% | 0 | 0% | 0 | 0% |

| 합 계 | 100 | 100% | 3,024 | 100% | 1,924 | 100% |

| 매출성장률 | -96.69% | 57.15% | -69.65% | |||

| 출처: | 당사 정기보고서 및 당사 제공 |

[수익성]

당사는 상기 기술한 바와 같이 기술이전 계약 및 종속회사 연결 매출에 따라 최근 3개년간 매출이 발생하고 있으나, 특발성 폐섬유증 치료제 및 차세대 비소세포성폐암 치료제 등 신약 개발을 위한 연구개발에 따라 연구개발비 및 인건비 등의 높은 영업비용으로 최근 3개년간 지속적인 영업손실을 기록하는 모습을 보이고 있습니다.

당사의 영업손실은 2021년 26,392백만원(영업이익률: -1,371.60%), 2022년 43,501백만원(영업이익률: -1,438.66%), 2023년 40,349백만원(영업이익률: -40,349.29%)로, 평균 -143.87% 수준의 이익률을 보이고 있으며, 이로 인해 당기순손실이 지속되는 상황입니다. 당사의 손익계산서상 주요 계정 및 수익성 추이는 아래와 같습니다.

| [손익계산서 주요계정 및 수익성 추이] |

| (단위 : 백만원) |

| 구 분 | 2023년 | 2022년 | 2021년 |

| 매출액 | 100 | 3,024 | 1,924 |

| 영업비용 | 40,449 | 46,525 | 28,316 |

| 영업손실 | -40,349 | -43,501 | -26,392 |

| 금융수익 | 1,378 | 2,403 | 485 |

| 금융원가 | 3,513 | 604 | 76 |

| 기타이익 | 31 | 4 | 7 |

| 기타손실 | 2 | 2 | 303 |

| 법인세비용차감전계속사업손익 | -42,455 | -41,700 | -26,278 |

| 법인세 | 0 | 0 | 0 |

| 당기순손익 | -42,455 | -41,700 | -26,278 |

| 영업이익률 | -40,349.29% | -1,438.66% | -1,371.60% |

| 당기순이익률 | -42,455.26% | -1,379.08% | -1,365.70% |

| 출처: | 당사 정기보고서 및 당사 제공 |

당사의 영업비용은 최근 3개년 평균 약 38,430백만원 수준을 기록하고 있습니다. 당사의 영업비용은 2022년 46,525백만원으로 전년 대비 64.3% 증가하였으며, 이는 경상연구개발비(+83.2%), 급여(+53.9%) 증가 등에 기인합니다. 반면 2023년의 영업비용은 40,449백만원으로 전년 대비 13.1% 감소하였는데, 이는 BBT-877, BBT-207 등의 기술이전 가능성이 높은 파이프라인에 회사의 자원을 집중 투입하기로 결정 함에 따라 일부 파이프라인에 사용하던 비용이 제외되었기 때문입니다. 당사의 최근 3개년 영업비용 내역은 다음과 같습니다.

| [영업비용 내역] |

| (단위 : 백만원) |

| 구 분 | 2023 | 2022 | 2021 |

|---|---|---|---|

| 기술이전매출원가 | 67 | - | - |

| 급여 | 6,970 | 6,079 | 3,950 |

| 잡급 | 19 | 8 | 8 |

| 퇴직급여 | 680 | 379 | 249 |

| 복리후생비 | 625 | 516 | 413 |

| 실시료 | - | 161 | 289 |

| 유형자산상각비 | 290 | 182 | 148 |

| 무형자산상각비 | 43 | 48 | 48 |

| 사용권자산상각비 | 1,092 | 848 | 185 |

| 주식보상비용 | 2,645 | 3,546 | 3,292 |

| 건물관리비 | 127 | 60 | 55 |

| 경상연구개발비 | 25,299 | 32,093 | 17,517 |

| 광고선전비 | 31 | 28 | 11 |

| 교육훈련비 | 130 | 224 | 64 |

| 도서인쇄비 | 26 | 12 | 19 |

| 보험료 | 198 | 157 | 126 |

| 세금과공과 | 166 | 141 | 102 |

| 소모품비 | 77 | 35 | 42 |

| 여비교통비 | 363 | 270 | 92 |

| 운반비 | 15 | 28 | 75 |

| 접대비 | 43 | 55 | 40 |

| 지급수수료 | 1,391 | 1,459 | 1,427 |

| 지급임차료 | 72 | 127 | 107 |

| 차량유지비 | 16 | 18 | 11 |

| 통신비 | 36 | 31 | 20 |

| 회의행사비 | 30 | 17 | 25 |

| 합 계 | 40,449 | 46,525 | 28,316 |

| 출처: | 당사 정기보고서 |

(후략)

(주8) 정정 후

[성장성]

당사의 연결 기준 매출액은 국내외 제약사와의 기술이전(License-out) 또는 공동개발에 대한 계약을 체결한 뒤, 개발 단계에 따라 선급금, 단계별 마일스톤 및 제품 출시 이후 판매액의 일정부분에 해당하는 로열티를 중심으로 구성됩니다. 2018년 12월에 (주)대웅제약과 궤양성 대장염 치료제 후보물질인 BBT-401에 대한 아시아 지역을 대상으로 하는 기술이전 및 공동개발 계약을 체결하였으며, 또한 2019년 7월에 글로벌 제약사인 베링거인겔하임과 특발성 폐섬유증 치료제 후보물질인 BBT-877은 2019년 7월 베링거인겔하임과 약 1조 5천억원 규모의 기술이전 계약을 맺었으나 2020년 11월로 모든 권리를 반환받았습니다. 2019년 기술이전 계약 당시 계약금 (Upfront) 및 단기 마일스톤으로 4500만 유로(당시 기준 한화 약 600억원)을 수령하였으며, 임상 2상 이후 개발 및 허가에 따라 총 11억 유로의 추가 수익 규모가 단계적으로 발생할 것으로 예상하였으나, 2020년 11월 반환으로 해당 추가 수익분은 취소되었습니다. 권리 반환의 사유는 베링거인겔하임이 비임상 독성 개발 중에 잠재적 발암 독성 우려로 개발 타임라인이 수년간 지연될 수 있는 리스크가 있다고 판단한 것에 기인하였습니다. 당사는 베링거인겔하임의 시험결과에 대해 오류가 있을 수 있음을 주장하였고, 반환 이후 자체 및 독립 외부기관의 재현 실험을 통해서 시험결과에 대한 오류를 증명하였습니다. 이후 이에 대한 결과를 미국 FDA에 보고한 후 협의를 통해 2022년 7월 임상 2상 IND를 승인을 취득하였으며, 본 공시서류 제출일 전일 현재 임상 2상을 순조롭게 진행하고 있습니다.

당사는 기술이전 관련 매출이 주를 이루고 있는 매출구조상, 기술이전 계약 여부에 따라 매출액이 크게 변동하는 특성을 갖고 있습니다. 당사의 2021년과 2022년 매출액은 수행의무 진행 및 마일스톤 달성에 따라 인식한 금액입니다. 2023년의 매출액은 당사가 2023년 4월 지분을 취득한 ㈜엘립스진단의 연결 매출 인식 금액입니다. 2024년 1분기의 경우 당사의 매출은 발생하지 않았습니다.

베링거인겔하임으로 기술이전 된 BBT-877 관련 제품 매출이 2020년 이후 발생하지 않으면서 2021년 매출액은 1,924백만원으로 전년 대비 69.95% 감소하였습니다. 2022년 매출액은 3,024백만원으로 전년 대비 57.15% 상승하였으며, 이는 (주)대웅제약에 기술이전된 BBT-401의 중국 1상 임상 시험 완료 마일스톤 달성에 기인하였습니다. 2023년에는 기술이전 관련 수익 및 제품매출이 발생하지 않으면서 매출액이 100백만원으로 전년 대비 96.69% 감소하였습니다. 2023년 매출액 100백만원은 2023년 4월 11일 당사가 지배력을 획득한 종속회사 (주)엘립스진단의 연결 매출을 인식한 금액이며, 별도의 기술이전에 따른 매출은 발생하지 않았습니다. 2024년 1분기의 경우 기술이전 및 기타 연결 매출 모두 발생하지 않았습니다. 다만, 현재 임상 2상을 진행 중인 BBT-877은 목표 인원 120명 중 80명 이상을 투약 완료했으며 현재까지의 임상 과정에서 보인 안전성 및 유효성를 유지하여 기술이전에 성공할 경우 당사의 기술이전 관련 수익이 재발생 할 것으로 예상하고 있습니다.

| [당분기 및 최근 3개년 매출 실적] |

| (단위 : 백만원) |

| 품목 | 2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | 2021년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 기술이전 | - | - | - | - | 0 | 0% | 3,024 | 100% | 1,924 | 100% |

| 기타매출 | - | - | - | - | 100 | 100% | 0 | 0% | 0 | 0% |

| 합 계 | - | - | - | - | 100 | 100% | 3,024 | 100% | 1,924 | 100% |

| 매출성장률 | N/A | N/A | -96.69% | 57.15% | -69.65% | |||||

| 출처: | 당사 정기보고서 및 당사 제공 |

[수익성]

당사는 상기 기술한 바와 같이 기술이전 계약 및 종속회사 연결 매출에 따라 최근 3개년간 매출이 발생하고 있으나, 특발성 폐섬유증 치료제 및 차세대 비소세포성폐암 치료제 등 신약 개발을 위한 연구개발에 따라 연구개발비 및 인건비 등의 높은 영업비용으로 최근 3개년간 지속적인 영업손실을 기록하는 모습을 보이고 있습니다.

당사의 영업손실은 2021년 26,392백만원(영업이익률: -1,371.60%), 2022년 43,501백만원(영업이익률: -1,438.66%), 2023년 40,349백만원(영업이익률: -40,349.29%)로, 평균 -143.87% 수준의 이익률을 보이고 있으며, 이로 인해 당기순손실이 지속되는 상황입니다. 또한, 당사는 2024년 1분기 기준 영업손실 5,493백만원 및 분기순손실 5,470백만원을 기록하였습니다. 당사의 손익계산서상 주요 계정 및 수익성 추이는 아래와 같습니다.

| [손익계산서 주요계정 및 수익성 추이] |

| (단위 : 백만원) |

| 구 분 | 2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 매출액 | 0 | 0 | 100 | 3,024 | 1,924 |

| 영업비용 | 5,493 | 11,565 | 40,449 | 46,525 | 28,316 |

| 영업손실 | -5,493 | -11,565 | -40,349 | -43,501 | -26,392 |

| 금융수익 | 142 | 410 | 1,378 | 2,403 | 485 |

| 금융원가 | 120 | 106 | 3,513 | 604 | 76 |

| 기타이익 | 2 | 28 | 31 | 4 | 7 |

| 기타손실 | 0 | 1 | 2 | 2 | 303 |

| 법인세비용차감전계속사업손익 | -5,470 | -11,234 | -42,455 | -41,700 | -26,278 |

| 법인세 | 0 | 0 | 0 | 0 | 0 |

| 당기순손익 | -5,470 | -11,234 | -42,455 | -41,700 | -26,278 |

| 영업이익률 | N/A | N/A | -40,349.29% | -1,438.66% | -1,371.60% |

| 당기순이익률 | N/A | N/A | -42,455.26% | -1,379.08% | -1,365.70% |

| 출처: | 당사 정기보고서 및 당사 제공 |

당사의 영업비용은 최근 3개년 평균 약 38,430백만원 수준을 기록하고 있습니다. 당사의 영업비용은 2022년 46,525백만원으로 전년 대비 64.3% 증가하였으며, 이는 경상연구개발비(+83.2%), 급여(+53.9%) 증가 등에 기인합니다. 반면 2023년의 영업비용은 40,449백만원으로 전년 대비 13.1% 감소하였는데, 이는 BBT-877, BBT-207 등의 기술이전 가능성이 높은 파이프라인에 회사의 자원을 집중 투입하기로 결정 함에 따라 일부 파이프라인에 사용하던 비용이 제외되었기 때문입니다. 이러한 비용절감을 위한 당사의 노력은 2024년에도 지속되고 있으며, 이에 따라 당사는 2024년 1분기 기준 영업비용은 4,227백만원으로 전년 동기 대비 54.8% 감소하였습니다. 당사의 최근 3개년 영업비용 내역은 다음과 같습니다.

| [영업비용 내역] |

| (단위 : 백만원) |

| 구 분 | 2024년 1분기 | 2023년 1분기 | 2023 | 2022 | 2021 |

|---|---|---|---|---|---|

| 기타매출원가 | - | - | 67 | - | - |

| 급여 | 1,022 | 1,101 | 6,970 | 6,079 | 3,950 |

| 잡급 | 5 | 5 | 19 | 8 | 8 |

| 퇴직급여 | 103 | 96 | 680 | 379 | 249 |

| 복리후생비 | 60 | 72 | 625 | 516 | 413 |

| 실시료 | - | - | - | 161 | 289 |

| 유형자산상각비 | 62 | 63 | 290 | 182 | 148 |

| 무형자산상각비 | 11 | 11 | 43 | 48 | 48 |

| 사용권자산상각비 | 111 | 112 | 1,092 | 848 | 185 |

| 주식보상비용 | 164 | 1,679 | 2,645 | 3,546 | 3,292 |

| 건물관리비 | 34 | 31 | 127 | 60 | 55 |

| 경상연구개발비 | 2,261 | 5,555 | 25,299 | 32,093 | 17,517 |

| 광고선전비 | 0 | 16 | 31 | 28 | 11 |

| 교육훈련비 | 17 | 51 | 130 | 224 | 64 |

| 도서인쇄비 | 4 | 1 | 26 | 12 | 19 |

| 보험료 | 40 | 50 | 198 | 157 | 126 |

| 세금과공과 | 41 | 43 | 166 | 141 | 102 |

| 소모품비 | 20 | 9 | 77 | 35 | 42 |

| 여비교통비 | 15 | 113 | 363 | 270 | 92 |

| 운반비 | 3 | 1 | 15 | 28 | 75 |

| 접대비 | 4 | 13 | 43 | 55 | 40 |

| 지급수수료 | 238 | 289 | 1,391 | 1,459 | 1,427 |

| 지급임차료 | 5 | 17 | 72 | 127 | 107 |

| 차량유지비 | 4 | 3 | 16 | 18 | 11 |

| 통신비 | - | 8 | 36 | 31 | 20 |

| 회의행사비 | 2 | 8 | 30 | 17 | 25 |

| 합 계 | 4,227 | 9,347 | 40,449 | 46,525 | 28,316 |

| 출처: | 당사 정기보고서 |

(후략)

(주9) 정정 전

(전략)

당사는 원활한 연구개발을 위해 설립 초기부터 상장 이후까지 수차례의 제3자배정 유상증자를 통해 자금을 조달하여 재무안정성 개선을 위해 노력하였습니다. 그러나 높은 영업비용과 지속적으로 증가하는 연구개발비로 인해 적자가 누적되고 있습니다.

| [연결 기준 재무안정성 지표] |

| (단위 : 백만원) |

| 구 분 | 2023년 | 2022년 | 2021년 |

| 자산총계 | 32,683 | 61,455 | 46,657 |

| 부채총계 | 12,963 | 9,590 | 3,610 |

| 자본금 | 13,214 | 12,319 | 9,854 |

| 자본총계 | 19,720 | 51,865 | 43,047 |

| 매출액 | 100 | 3,024 | 1,924 |

| 영업이익(손실) | -40,349 | -43,501 | -26,392 |

| 당기순이익(손실) | -42,455 | -41,700 | -26,278 |

이에 따라, 당사는 연구개발 파이프라인 확대 및 임상 단계 고도화에 따른 연구개발 비용 증가, 당사가 목표로 하고 있는 기술이전 계약 지연 등이 발생할 경우 재무안정성 지표가 악화될 가능성에 노출되어있습니다. 당사의 연구개발 관련 비용 추이는 다음과 같습니다.

| [연결 기준 연구개발비용 현황] |

| (단위 : 백만원) |

|

구분 |

2023년 |

2022년 |

2021년 |

|---|---|---|---|

|

시약재료비 |

459 | 350 | 276 |

|

인건비 |

5,577 | 4,497 | 3,515 |

|

위탁용역비 |

26,609 | 32,042,997 | 16,587,774 |

|

기타 |

662 | 736 | 352 |

|

연구개발비용합계 |

33,306 | 37,626 | 20,731 |

|

정부보조금 |

-2,430 | -1,036 | -416 |

|

연구개발비/매출액비율 [(연구개발비용합계-정부보조금) ÷ |

30,875.8% |

1,210.1% |

1,055.8% |

| 주1) | 연구개발비용합계는 정부보조금을 차감하기 전의 연구개발비용입니다. |

| 출처: | 당사 정기보고서 |

당사는 연구개발비를 전액 비용으로 처리하고 있습니다. 2021년 20,731백만원, 2022년 37,626백만원, 2023년 33,306백만원을 비용으로 처리했습니다. 2022년의 경우 연구인력의 25% 증가(2021년 27명, 2022년 34명), BBT-877의 임상 2상 준비를 위한 임상용 DP(Drug Product, 완제의약품) 제조, 임상 CRO와의 용역 진행, BBT-207의 IND 제출을 위한 전임상 연구비용 증가, BBT-209 도입을 위한 선급금 20억과 BBT-301 도입 옵션에 따른 선급금 5억 발생에 의해 전년 대비 연구개발비용이 81.5% 상승하였습니다. 2023년의 경우 기술이전 가능성이 높은 소수의 파이프라인에 회사의 자원을 집중적으로 투입하는 과정 속에서 연구개발비용이 전년 대비 11.5% 감소하였습니다. 다만, 당사가 BBT-877의 임상 2상 및 BBT-207(EGFR C797S 변이 비소세포폐암)의 임상 1/2상을 진행 중임에 따라 관련한 연구개발비용의 지출이 급증할 가능성이 존재합니다.

(중략)

한편, 본 공시서류 제출일 전일 현재 당사의 재무안정성 지표 추이는 다음과 같습니다.

| [연결 기준 당사 재무안정성 지표 추이] |

| (단위: 백만원, %) |

| 항목 | 2023년 | 2022년 | 2021년 |

| 자산총계 | 32,683 | 61,455 | 46,657 |

| 유동자산 | 21,731 | 54,957 | 44,426 |

| 비유동자산 | 10,952 | 6,499 | 2,231 |

| 부채총계 | 12,963 | 9,590 | 3,610 |

| 유동부채 | 10,375 | 7,494 | 3,556 |

| 비유동부채 | 2,588 | 2,096 | 54 |

| 자본총계 | 19,720 | 51,865 | 43,047 |

| 부채비율 | 65.73% | 18.49% | 8.39% |

| 유동비율 | 209.45% | 733.31% | 1,249.23% |

| 총차입금 | 0 | 0 | 0 |

| 총차입금 의존도 | 0% | 0% | 0% |

| 출처: | 당사 정기보고서 |

2022년의 부채총계는 전년 대비 약 5,980백만원 증가하였으며, 이는 2022년 발행한 전환우선주 두 건에 대한 위약벌 조항 보유 및 해당 의무에 대한 당기손익인식금융부채 4,191백만원 인식에 기인합니다. 또한 2023년의 부채총계는 전년 대비 약 3,373백만원 증가하였으며, 이는 2023년 미지급금이 전년 대비 약 3,080백만원 증가한 것에 기인합니다. 부채총계의 증가와 함께, 당기순손실 발생에 따른 결손금의 증가로 당사의 부채비율은 최근 3년간 지속 상승하였습니다. 당사는 2023년말 부채비율 65.76%, 유동비율 209.45%, 2022년말 부채비율 18.49%, 유동비율 733.31%, 2021년말 부채비율 8.39%, 유동비율 1,249.23%를 기록하였습니다. 유동비율 또한 당기순손실의 발생 및 이로 이한 현금및현금성자산과 단기금융상품의 감소로 지속 하락하였습니다.

당사는 본 공시서류 제출일 전일 현재 연결 기준으로 별도의 금융기관 차입금이 존재하지 않는 상황입니다. 당사는 상장 이후 전환우선주의 발행을 통하여 사업에 소요되는 자금을 조달하였습니다. 다만, 당사는 전환우선주의 발행에 따른 위약벌 조항으로 추후 지급 가능성이 존재하는 당기손익인식금융부채를 보유하고 있습니다. 위약벌 조항에 따라 당사의 연결 실체가 파산 선고 및 회생절차 개시, 상장폐지, 감사보고서의 비적정의견 등 계약상 위약벌 금액 청구 사유가 발생할 경우에 인수인에게 우선주 인수대금에 우선주의 발행시로부터 위약벌 청구시까지 연단리 15% 또는 12%를 가산한 금액을 지급할 의무가 존재합니다. 당사의 연결 실체는 해당 의무에 대하여 당기손익인식금융부채로 지정하여 공정가치로 측정하여 금융부채를 인식하였으며, 2023년 기준 당기손익인식금융부채는 3,761백만원입니다. 당사의 전환우선주 발행 현황은 아래와 같습니다.

| [전환우선주 발행 현황] |

| (단위: 원, 주) |

|

구분 |

14CPS (주1) |

15CPS (주1) |

16CPS (주2) |

|---|---|---|---|

| 발행일 | 2022년 06월 01일 | 2022년 07월 01일 | 2023년 09월 06일 |

|

우선주 발행 주식수 |

4,448,760 주 |

292,680 주 |

527,425 주 |

|

보통주 전환 주식수 |

2,222,190 주 |

- |

- |

|

현재 잔여 우선주 주식수 |

2,226,570 주 |

292,680 주 |

527,425 주 |

|

1주당 발행가액 |

10,250 원 |

10,250 원 |

5,688 원 |

|

만기 |

발행일로부터 5년 |

발행일로부터 5년 |

발행일로부터 5년 |

|

전환에 관한 사항 |

우선주 1주당 보통주 1주 |

우선주 1주당 보통주 1주 |

우선주 1주당 보통주 1주 |

|

배당에 관한 사항 |

참가적 우선주 |

참가적 우선주 |

참가적 우선주 |

|

매도청구권 행사 가능비율 |

10% 이내 |

10% 이내 |

- |

|

기타사항 |

위약벌 조항 |

위약벌 조항 |

- |

| 주1) | 전환우선주는 발행일로부터 3개월이 지난날로부터 매 3개월이 경과한 날을 전환가격 조정일로 하고, 전환가격은 최초 발행가액의 70% 까지 조정 될 수 있습니다. 따라서, 상기 우선주 1주당 보통주 1주의 전환비율은 전환가격 조정에 따라 달라 질 수 있습니다. |

| 주2) | 해당 전환우선주는 보통주 가격이 하락할 경우, 전환가격은 발행일로부터 매 7개월마다 발행 시 전환가격의 70%까지 하향조정될 수 있습니다. 또한 본 하향조정이 있은 후 주가의 상승사유가 발생하는 경우, 발행일로부터 매 7개월이 경과한 날을 전환가격 조정일로 하고, 전환가격은 발행 당시 전환가격까지 상향조정될 수 있습니다. 따라서, 상기 우선주 1주당 보통주 1주의 전환비율은 전환가격 조정에 따라 달라질 수 있습니다. |

| 출처: | 당사 제공 |

전환우선주 발행 현황의 자세한 내용은 본 공시서류 '제2부 발행인에 관한 사항 - I. 4. 주식의 총수 등'을 참고하시기 바랍니다.

위의 위약벌 조항의 경우 본 건 유상증자를 통한 자금조달 이후에는 위약벌에 해당하는 사건의 발생 가능성이 현저히 낮아지게 되며, 본 공시서류 제출일 전일 현재 당사의 현금및현금성자산과 단기금융자산의 합계는 20,183백만원 수준으로 낮은 이자발생 부채를 감안할 경우 유동성 위험은 낮습니다. 다만, 당사는 신약개발 사업의 특성상 현재 영업활동에 따른 현금유입 대비 연구개발에 따른 현금유출이 높은 상황이며, 예정되어 있는 마일스톤 및 추가 기술이전이 지연될 경우 당사 재무안정성에 부정적인 영향을 미칠 수 있으니, 투자자께서는 투자판단시 이점 유의하시기 바랍니다.

(주9) 정정 후

(전략)

당사는 원활한 연구개발을 위해 설립 초기부터 상장 이후까지 수차례의 제3자배정 유상증자를 통해 자금을 조달하여 재무안정성 개선을 위해 노력하였습니다. 또한, 당사는 높은 영업비용과 지속적으로 증가하는 연구개발비로 인해 적자가 누적되고 있었으나, 2024년 1분기에는 재무안정성 개선을 위한 비용절감을 통해 분기순손실이 전년 동기 대비 51.3% 감소한 5,470백만원을 기록하였습니다.

| [연결 기준 재무안정성 지표] |

| (단위 : 백만원) |

| 구 분 | 2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 자산총계 | 26,309 | 51,589 | 32,683 | 61,455 | 46,657 |

| 부채총계 | 9,997 | 8,973 | 12,963 | 9,590 | 3,610 |

| 자본금 | 13,675 | 12,334 | 13,214 | 12,319 | 9,854 |

| 자본총계 | 16,311 | 42,616 | 19,720 | 51,865 | 43,047 |

| 매출액 | 0 | 0 | 100 | 3,024 | 1,924 |

| 영업이익(손실) | -5,493 | -11,565 | -40,349 | -43,501 | -26,392 |

| 당기순이익(손실) | -5,470 | -11,234 | -42,455 | -41,700 | -26,278 |

다만, 당사는 연구개발 파이프라인 확대 및 임상 단계 고도화에 따른 연구개발 비용 증가, 당사가 목표로 하고 있는 기술이전 계약 지연 등이 발생할 경우 재무안정성 지표가 악화될 가능성에 노출되어있습니다. 당사의 연구개발 관련 비용 추이는 다음과 같습니다.

| [연결 기준 연구개발비용 현황] |

| (단위 : 백만원) |

|

구분 |

2024년 1분기 | 2023년 1분기 |

2023년 |

2022년 |

2021년 |

|---|---|---|---|---|---|

|

시약재료비 |

57 | 94 | 459 | 350 | 276 |

|

인건비 |

1,303 | 1,196 | 5,577 | 4,497 | 3,515 |

|

위탁용역비 |

3,095 | 6,672 | 26,609 | 32,043 | 16,588 |

|

기타 |

84 | 104 | 662 | 736 | 352 |

|

연구개발비용합계 |

4,539 | 8,136 | 33,306 | 37,626 | 20,731 |

|

정부보조금 |

-709 | -70 | -2,430 | -1,036 | -416 |

|

연구개발비/매출액비율 [(연구개발비용합계-정부보조금) ÷ |

- | - |

30,875.8% |

1,210.1% |

1,055.8% |

| 주1) | 연구개발비용합계는 정부보조금을 차감하기 전의 연구개발비용입니다. |

| 출처: | 당사 정기보고서 |

당사는 연구개발비를 전액 비용으로 처리하고 있습니다. 2021년 20,731백만원, 2022년 37,626백만원, 2023년 33,306백만원, 2024년 1분기 4,539백만원을 비용으로 처리했습니다. 2022년의 경우 연구인력의 25% 증가(2021년 27명, 2022년 34명), BBT-877의 임상 2상 준비를 위한 임상용 DP(Drug Product, 완제의약품) 제조, 임상 CRO와의 용역 진행, BBT-207의 IND 제출을 위한 전임상 연구비용 증가, BBT-209 도입을 위한 선급금 20억과 BBT-301 도입 옵션에 따른 선급금 5억 발생에 의해 전년 대비 연구개발비용이 81.5% 상승하였습니다. BBT-209 및 BBT-301 도입 관련 선급금의 상세한 발생사유는 아래와 같습니다.

| [선급금 발생 내역] |

|

파트너사

|

도입 권리

|

도입 대가

|

계약일

|

|---|---|---|---|

|

샤페론

|

경구형 특발성 폐섬유화증

의약품의 |

- 반환의무가 없는 계약금 20억원 |

2022.04.19 |

|

셀라이온

|

특발성 폐섬유증 등 섬유증 의약품의 |

- 선행연구 우선권 5억원 |

2022.03.07 |

| 출처: | 당사 제시 |

2023년의 경우 기술이전 가능성이 높은 소수의 파이프라인에 회사의 자원을 집중적으로 투입하는 과정 속에서 연구개발비용이 전년 대비 11.5% 감소하였으며, 2024년 1분기 또한 지속적인 비용절감 노력을 통해 연구개발비용이 전년 동기 대비 44.2% 감소하였습니다. 다만, 당사가 BBT-877의 임상 2상 및 BBT-207(EGFR C797S 변이 비소세포폐암)의 임상 1/2상을 진행 중임에 따라 관련한 연구개발비용의 지출이 급증할 가능성이 존재합니다.

(중략)

한편, 본 공시서류 제출일 전일 현재 당사의 재무안정성 지표 추이는 다음과 같습니다.

| [연결 기준 당사 재무안정성 지표 추이] |

| (단위: 백만원, %) |

| 항목 | 2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 자산총계 | 26,309 | 51,589 | 32,683 | 61,455 | 46,657 |

| 유동자산 | 15,653 | 45,816 | 21,731 | 54,957 | 44,426 |

| 비유동자산 | 10,655 | 5,773 | 10,952 | 6,499 | 2,231 |

| 부채총계 | 9,997 | 8,973 | 12,963 | 9,590 | 3,610 |

| 유동부채 | 7,646 | 6,947 | 10,375 | 7,494 | 3,556 |

| 비유동부채 | 2,351 | 2,025 | 2,588 | 2,096 | 54 |

| 자본총계 | 16,311 | 42,616 | 19,720 | 51,865 | 43,047 |

| 부채비율 | 61.29% | 21.05% | 65.73% | 18.49% | 8.39% |

| 유동비율 | 204.71% | 659.49% | 209.45% | 733.31% | 1,249.23% |

| 총차입금 | 0 | 0 | 0 | 0 | 0 |

| 총차입금 의존도 | 0% | 0% | 0% | 0% | 0% |

| 출처: | 당사 정기보고서 |

2022년의 부채총계는 전년 대비 약 5,980백만원 증가하였으며, 이는 2022년 발행한 전환우선주 두 건에 대한 위약벌 조항 보유 및 해당 의무에 대한 당기손익인식금융부채 4,191백만원 인식에 기인합니다. 또한 2023년의 부채총계는 전년 대비 약 3,373백만원 증가하였으며, 이는 2023년 미지급금이 전년 대비 약 3,080백만원 증가한 것에 기인합니다. 부채총계의 증가와 함께, 당기순손실 발생에 따른 결손금의 증가로 당사의 부채비율은 최근 3년간 지속 상승하였습니다. 2024년 1분기의 경우 2023년말 대비 단기금융상품 4,660백만원 감소 등에 따라 자산총계가 19.5% 감소하였으나, 미지급금 2,677백만원 감소 등에 따라 부채총계가 22.9% 감소한 영향으로 2023년말 대비 부채비율이 소폭 개선되었습니다. 당사는 2024년 1분기말 부채비율 61.29%, 유동비율 204.71%, 2023년말 부채비율 65.76%, 유동비율 209.45%, 2022년말 부채비율 18.49%, 유동비율 733.31%, 2021년말 부채비율 8.39%, 유동비율 1,249.23%를 기록하였습니다. 유동비율의 경우 당기순손실의 발생 및 이로 인한 현금및현금성자산과 단기금융상품의 감소로 지속 하락하였습니다.

당사는 본 공시서류 제출일 전일 현재 연결 기준으로 별도의 금융기관 차입금이 존재하지 않는 상황입니다. 당사는 상장 이후 전환우선주의 발행을 통하여 사업에 소요되는 자금을 조달하였습니다. 다만, 당사는 전환우선주의 발행에 따른 위약벌 조항으로 추후 지급 가능성이 존재하는 당기손익인식금융부채를 보유하고 있습니다. 위약벌 조항에 따라 당사의 연결 실체가 파산 선고 및 회생절차 개시, 상장폐지, 감사보고서의 비적정의견 등 계약상 위약벌 금액 청구 사유가 발생할 경우에 인수인에게 우선주 인수대금에 우선주의 발행시로부터 위약벌 청구시까지 연단리 15% 또는 12%를 가산한 금액을 지급할 의무가 존재합니다. 당사의 연결 실체는 해당 의무에 대하여 당기손익인식금융부채로 지정하여 공정가치로 측정하여 금융부채를 인식하였으며, 2024년 1분기 기준 당기손익인식금융부채는 3,761백만원입니다. 당사의 전환우선주 발행 현황은 아래와 같습니다.

| [전환우선주 발행 현황] |

| (단위: 원, 주) |

|

구분 |

14CPS (주1) |

15CPS (주1) |

16CPS (주2) |

|---|---|---|---|

| 발행일 | 2022년 06월 01일 | 2022년 07월 01일 | 2023년 09월 06일 |

|

우선주 발행 주식수 |

4,448,760 주 |

292,680 주 |

527,425 주 |

|

보통주 전환 주식수 |

2,222,190 주 |

- |

- |

|

현재 잔여 우선주 주식수 |

2,226,570 주 |

292,680 주 |

527,425 주 |

|

1주당 발행가액 |

10,250 원 |

10,250 원 |

5,688 원 |

|

만기 |

발행일로부터 5년 |

발행일로부터 5년 |

발행일로부터 5년 |

|

전환에 관한 사항 |

우선주 1주당 보통주 1주 |

우선주 1주당 보통주 1주 |

우선주 1주당 보통주 1주 |

|

배당에 관한 사항 |

참가적 우선주 |

참가적 우선주 |

참가적 우선주 |

|

매도청구권 행사 가능비율 |

10% 이내 |

10% 이내 |

- |

|

기타사항 |

위약벌 조항 |

위약벌 조항 |

- |

| 주1) | 전환우선주는 발행일로부터 3개월이 지난날로부터 매 3개월이 경과한 날을 전환가격 조정일로 하고, 전환가격은 최초 발행가액의 70% 까지 조정 될 수 있습니다. 따라서, 상기 우선주 1주당 보통주 1주의 전환비율은 전환가격 조정에 따라 달라 질 수 있습니다. |

| 주2) | 해당 전환우선주는 보통주 가격이 하락할 경우, 전환가격은 발행일로부터 매 7개월마다 발행 시 전환가격의 70%까지 하향조정될 수 있습니다. 또한 본 하향조정이 있은 후 주가의 상승사유가 발생하는 경우, 발행일로부터 매 7개월이 경과한 날을 전환가격 조정일로 하고, 전환가격은 발행 당시 전환가격까지 상향조정될 수 있습니다. 따라서, 상기 우선주 1주당 보통주 1주의 전환비율은 전환가격 조정에 따라 달라질 수 있습니다. |

| 출처: | 당사 제공 |

전환우선주 발행 현황의 자세한 내용은 본 공시서류 '제2부 발행인에 관한 사항 - I. 4. 주식의 총수 등'을 참고하시기 바랍니다.

위의 위약벌 조항의 경우 본 건 유상증자를 통한 자금조달 이후에는 위약벌에 해당하는 사건의 발생 가능성이 현저히 낮아지게 되며, 본 공시서류 제출일 전일 현재 당사의 현금및현금성자산과 단기금융자산의 합계는 14,430백만원 수준으로 낮은 이자발생 부채를 감안할 경우 유동성 위험은 낮습니다. 다만, 당사는 신약개발 사업의 특성상 현재 영업활동에 따른 현금유입 대비 연구개발에 따른 현금유출이 높은 상황이며, 예정되어 있는 마일스톤 및 추가 기술이전이 지연될 경우 당사 재무안정성에 부정적인 영향을 미칠 수 있으니, 투자자께서는 투자판단시 이점 유의하시기 바랍니다.

(주10) 정정 전

당사는 연결기준 최근 3년간 지속적으로 음(-)의 영업활동현금흐름을 보이고 있습니다. 이러한 음(-)의 영업활동 현금흐름을 투자활동현금흐름과 재무활동현금흐름을 통하여 충당하고 있는 상황이며, 2023년말 연결기준 당사는 14,183백만원의 현금및현금성자산을 보유하고 있습니다. 당사의 최근 3년간 요약 연결 현금흐름 추이는 다음과 같습니다.

| [당사 연결기준 현금흐름 추이] |

| (단위: 백만원) |

| 구 분 | 2023년 | 2022년 | 2021년 |

| 영업활동으로 인한 현금흐름 | -31,775 | -40,182 | -21,128 |

| 당기순손실 | -42,455 | -41,700 | -26,278 |

| 비현금항목의 조정 | 6,243 | 2,493 | 3,331 |

| 운전자본의 변동 | 3,376 | -1,411 | 1,501 |

| 이자 수취액 | 1,355 | 533 | 321 |

| 이자지급 | -168 | -65 | -8 |

| 법인세 환급액 | -127 | -33 | 5 |

| 투자활동으로 인한 현금흐름 | 32,917 | -8,922 | 1,955 |

| 단기금융상품의 처분 | 40,663 | 40,000 | 52,000 |

| 단기금융상품의 취득 | -7,163 | -50,500 | -44,000 |

| 당기손익인식금융자산의 처분 | 3,999 | 6,460 | 2,289 |

| 당기손익인식금융자산의 취득 | -348 | -4,225 | -8,105 |

| 기타비유동금융자산의 감소 | 8 | 2 | 2 |

| 기타비유동금융자산의 취득 | -87 | -221 | -62 |

| 유형자산의 취득 | -320 | -437 | -165 |

| 무형자산의 취득 | -49 | -1 | -4 |

| 사업결합으로인한 현금흐름 | -3,787 | 0 | 0 |

| 재무활동으로 인한 현금흐름 | 5,086 | 48,643 | 6,026 |

| 유상증자 | 2,996 | 0 | 4,996 |

| 전환우선주의 발행 | 2,967 | 48,578 | 0 |

| 전환우선주의 전환 | -11 | 0 | 0 |

| 주식선택권행사 | 159 | 829 | 1,198 |

| 리스부채상환액 | -1,024 | -764 | -168 |

| 종속기업유상증자 | -1 | 0 | 0 |

| 현금및현금성자산의 증가(감소) | 6,228 | -461 | -13,148 |

| 기초현금및현금성자산 | 7,942 | 8,200 | 20,943 |

| 현금및현금성자산의 환율변동효과 | 12 | 203 | 405 |

| 기말현금및현금성자산 | 14,183 | 7,942 | 8,200 |

| 출처: 당사 정기보고서 |

(중략)

한편, 당사는 2019년 12월 20일 기업공개를 통해 유입된 자금을 통해 2019년 유동비율 1,671.9%을 기록하였습니다. 하지만 여섯 차례의 제3자배정 유상증자와 세 차례의 전환우선주의 발행에도 불구하고 당기순손실 심화에 따라 2023년 209.4%로 하락하였습니다.

| [최근 5년 연결기준 당사 유동성 관련 비율] |

| 구 분 | 2023년 | 2022년 | 2021년 | 2020년 | 2019년 | 비 고 |

|---|---|---|---|---|---|---|

| 유동비율 | 209.4% | 733.3% | 1,249.3% | 5,713.5% | 1,671.9% | 유동자산 / 유동부채 |

| 출처: 당사 정기보고서 및 당사 제시 |

(후략)

(주10) 정정 후

당사는 연결기준 2024년 1분기 및 최근 3년간 지속적으로 음(-)의 영업활동현금흐름을 보이고 있습니다. 이러한 음(-)의 영업활동 현금흐름을 투자활동현금흐름과 재무활동현금흐름을 통하여 충당하고 있는 상황이며, 2024년 1분기말 연결기준 당사는 13,090백만원의 현금및현금성자산을 보유하고 있습니다. 당사의 2024년 1분기 및 최근 3년간 요약 연결 현금흐름 추이는 다음과 같습니다.

| [당사 연결기준 현금흐름 추이] |

| (단위: 백만원) |

| 구 분 | 2024년 1분기 | 2023년 1분기 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 영업활동으로 인한 현금흐름 | -7,489 | -8,798 | -31,775 | -40,182 | -21,128 |

| 당기순손실 | -5,470 | -11,234 | -42,455 | -41,700 | -26,278 |

| 비현금항목의 조정 | 388 | 1,755 | 6,243 | 2,493 | 3,331 |

| 운전자본의 변동 | -2,610 | 483 | 3,376 | -1,411 | 1,501 |

| 이자 수취액 | 260 | 289 | 1,355 | 533 | 321 |

| 이자지급 | -51 | -47 | -168 | -65 | -8 |

| 법인세 환급액 | -34 | -45 | -127 | -33 | 5 |

| 투자활동으로 인한 현금흐름 | 4,641 | 12,682 | 32,917 | -8,922 | 1,955 |

| 단기금융상품의 처분 | 5,710 | 16,500 | 40,663 | 40,000 | 52,000 |

| 단기금융상품의 취득 | -1,050 | -5,500 | -7,163 | -50,500 | -44,000 |

| 당기손익인식금융자산의 처분 | 0 | 0 | 3,999 | 6,460 | 2,289 |

| 당기손익인식금융자산의 취득 | -32 | 1,844 | -348 | -4,225 | -8,105 |

| 기타비유동금융자산의 감소 | 12 | 0 | 8 | 2 | 2 |

| 기타비유동금융자산의 취득 | 0 | -60 | -87 | -221 | -62 |

| 유형자산의 취득 | 0 | -101 | -320 | -437 | -165 |

| 무형자산의 취득 | 0 | -2 | -49 | -1 | -4 |

| 사업결합으로인한 현금흐름 | 0 | 0 | -3,787 | 0 | 0 |

| 재무활동으로 인한 현금흐름 | 1,738 | -89 | 5,086 | 48,643 | 6,026 |

| 유상증자 | 1,996 | 0 | 2,996 | 0 | 4,996 |

| 전환우선주의 발행 | 0 | 0 | 2,967 | 48,578 | 0 |

| 전환우선주의 전환 | -1 | 0 | -11 | 0 | 0 |

| 주식선택권행사 | 0 | 159 | 159 | 829 | 1,198 |

| 리스부채상환액 | -258 | -248 | -1,024 | -764 | -168 |

| 종속기업유상증자 | 0 | 0 | -1 | 0 | 0 |

| 현금및현금성자산의 증가(감소) | -1,110 | 3,795 | 6,228 | -461 | -13,148 |

| 기초현금및현금성자산 | 14,183 | 7,942 | 7,942 | 8,200 | 20,943 |

| 현금및현금성자산의 환율변동효과 | 17 | 27 | 12 | 203 | 405 |

| 기말현금및현금성자산 | 13,090 | 11,764 | 14,183 | 7,942 | 8,200 |

| 출처: 당사 정기보고서 |

(중략)

당사는 2024년 1분기 연결기준 최대주주인 대표이사가 보유하고 있던 당사 주식을 우리사주조합에 무상출연하며 주식보상비용으로 인식한 69백만원, 감가상각비 82백만원, 사용권자산상각비 289백만원 등 비현금항목의 조정 388백만원 발생과 이자수취액 260백만원, 기타유동금융부채 등에 따른 운전자본의 변동 -2,610백만원 등으로 인한 음(-)의 현금흐름에 더하여 5,470백만원의 분기순손실이 발생하며 7,489백만원의 음(-)의 영업활동현금흐름이 발생하였고, 단기금융상품의 처분 5,710백만원 등으로 양(+)의 투자활동현금흐름이 발생하였습니다. 재무활동현금흐름의 경우 제3자배정 유상증자 1,996백만원으로 인해 양(+)의 재무활동현금흐름이 발생하였습니다. 이에 따라 2024년 1분기 기준 13,090백만원의 현금 및 현금성자산을 보유하고 있습니다.

2021년부터 2024년 1분기까지 최대주주인 대표이사가 보유하고 있던 당사 주식을 우리사주조합에 무상출연하며 주식보상비용으로 인식한 금액은 "대표이사 겸직 최대주주가 우리사주조합에 주식 증여시 주식기준보상 기준서 적용 여부(회신일 '16.7.28.)" 에 대한 금융감독원(회계관리국) 2020-FSSQA03 K-IFRS 질의회신에 기반하여, K-IFRS 1102호 주식기준보상 기준에 의거하여 주식결제형 주식기준보상에 따라 회계처리한 금액입니다.

한편, 당사는 2019년 12월 20일 기업공개를 통해 유입된 자금을 통해 2019년 유동비율 1,671.9%을 기록하였습니다. 하지만 여섯 차례의 제3자배정 유상증자와 세 차례의 전환우선주의 발행에도 불구하고 당기순손실 심화에 따라 2023년 209.4%, 2024년 1분기 204.7%로 하락하였습니다.

| [최근 5년 연결기준 당사 유동성 관련 비율] |

| 구 분 | 2024년 1분기 | 2023년 | 2022년 | 2021년 | 2020년 | 2019년 | 비 고 |

|---|---|---|---|---|---|---|---|

| 유동비율 | 204.7% | 209.4% | 733.3% | 1,249.3% | 5,713.5% | 1,671.9% | 유동자산 / 유동부채 |

| 출처: 당사 정기보고서 및 당사 제시 |

(후략)

(주11) 정정 전

(전략)

당사는 증권신고서 상 2022년도(4차연도) 매출액을 55,000백만원으로 추정 기재 하였으나, 실적은 3,024 백만원으로 괴리율은 94.50% 입니다. 각 재무사항의 괴리발생 원인은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 예측 - 2022년(4차 연도) | 실적 - 2022년(4차 연도) | ||

| 금액 | 추정근거 | 금액 | 괴리 발생사유 | |

| 매출액 | 55,000 | 당사는 2022년에 BBT-176의 글로벌 기술이전 매출에 따른 기술료로 55,000백만원이 발생할 것으로 예측하였습니다 | 3,024 | BBT-176의 기술개발 일정 등이 지연되면서 매출액에 대한 괴리율이 발생하였습니다. 2022년 발생 매출액은 마일스톤에 따른 실적실시료 및 수행의무 진행률에 따른 수익인식 3,024백만원 입니다. |

| 영업이익 | 36,737 | 당초 매출액 55,000백만원이 발생할 것을 예상함에 따라 그에 따른 매출원가8,250 백만원 및 판매비와 관리비 10,013 백만원를 제외하고 36,737 백만원의 영업이익이 발생할 것으로 예측하였습니다. | -43,501 | 영업비용(매출원가 및 판매비와 관리비 포함) 46,525 백만원이 발생하면서 영업손실 43,501 백만원이 발생하였습니다. 영업비용의 경우 당초 예측치보다 파이프라인 증가에 따른 경상연구개발비 증가 및 연구 인력 증원 등에따른 인건비 증가, 유무형 상각비 등이 증가함에 따라 예측치와 실적치의 괴리율이 발생하였습니다. |

| 당기순이익 | 29,446 | 당사는 2022년 당기순이익을 29,446 백만원 예상하였습니다. 이는당초 영업이익 36,737 백만원에 영업외수익 450 백만원을 반영하고, 법인세비용인 7,741 백만원을 차감한 예측금액입니다. | -41,700 | 실제 2022년 당기순손실은 41,700 백만원으로, 이는 당초 영업손실 43,501 백만원에 영업외수익 2,407 백만원, 영업외 손실 606 백만원을 반영하여 나온 금액입니다. 이에 따라 당기순이익에 차이는 2022년 이익발생을 가정하여 발생한 괴리율입니다. |

당사는 증권신고서 상 2023년도(5차연도) 매출액을 139,300백만원으로 추정기재하였으나, 실적은 100백만원으로 괴리율은 99.93% 입니다. 각 재무사항의 괴리발생 원인은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 예측 - 2023년(5차 연도) | 실적 - 2023년(5차 연도) | ||

| 금액 | 추정근거 | 금액 | 괴리 발생사유 | |

| 매출액 | 139,300 | 당사는 2023년 BBT-401과 BBT-877 및 BBT-931의 글로벌 기술이전 매출에 따른 기술료로 139,300백만원의 매출이 발생할 것으로 예측하였습니다. | 100 | BBT-401의 기술 개발 일정이 지연되고, BBT-877 임상 개발을 자체적으로 진행함에 따라 매출액에 대한 괴리율이 발생하였습니다. 2023년 발생 매출액은 연결법인의 특허권 매출입니다. |

| 영업이익 | 73,415 | 당초 매출액 139,300백만원이 발생할 것을 예상함에 따라 그에 따른 매출원가 45,995백만원 및 판매관리비 19,890백만원을 제외하고 73,415백만원의 영업이익이 발생할 것으로 예측하였습니다. | -40,349 | 영업비용 40,449백만원이 발생하며 영업손실 40,349백만원이 발생하였습니다. 영업비용의 경우 BBT-877 파이프라인 자체 개발로 인하여 경상연구개발비 증가 및 연구인력 증가에 따른 인건비 증가 등이 반영되어 예측치와 괴리율이 발생하였습니다. |

| 당기순이익 | 58,055 | 당사는 2023년 당기순이익을 58,055백만원으로 예상하였습니다. 이는 당초 영업이익 73,415백만원에 영업외수익 450백만원을 반영하고, 법인세비용 15,540백만원을 차감한 예측금액입니다. | -42,455 | 실제 2023년 당기순손실은 42,455백만원으로, 이는 영업손실 40,349백만원에 영업외수익 1,409백만원, 영업외손실 3,515백만원을 반영하여 나온 금액입니다. 이에 따라 당기순이익의 차이는 2023년 이익 발생을 가정하여 발생한 괴리율입니다. |

(후략)

(주11) 정정 후

(전략)

당사는 증권신고서 상 2022년도(4차연도) 매출액을 55,000백만원으로 추정 기재 하였으나, 실적은 3,024 백만원으로 괴리율은 94.50% 입니다. 각 재무사항의 괴리발생 원인은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 예측 - 2022년(4차 연도) | 실적 - 2022년(4차 연도) | ||

| 금액 | 추정근거 | 금액 | 괴리 발생사유 | |

| 매출액 | 55,000 | 당사는 2022년에 BBT-176의 글로벌 기술이전 매출에 따른 기술료로 55,000백만원이 발생할 것으로 예측하였습니다 | 3,024 | BBT-176의 기술개발 일정 등이 지연되면서 매출액에 대한 괴리율이 발생하였습니다. 2022년 발생 매출액은 마일스톤에 따른 실적실시료 및 수행의무 진행률에 따른 수익인식 3,024백만원 입니다. |

| 영업이익 | 36,737 | 당초 매출액 55,000백만원이 발생할 것을 예상함에 따라 그에 따른 매출원가8,250 백만원 및 판매비와 관리비 10,013 백만원를 제외하고 36,737 백만원의 영업이익이 발생할 것으로 예측하였습니다. | -43,501 | 영업비용(매출원가 및 판매비와 관리비 포함) 46,525 백만원이 발생하면서 영업손실 43,501 백만원이 발생하였습니다. 영업비용의 경우 당초 예측치보다 파이프라인 증가에 따른 경상연구개발비 증가 및 연구 인력 증원 등에따른 인건비 증가, 유무형 상각비 등이 증가함에 따라 예측치와 실적치의 괴리율이 발생하였습니다. |

| 당기순이익 | 29,446 | 당사는 2022년 당기순이익을 29,446 백만원 예상하였습니다. 이는당초 영업이익 36,737 백만원에 영업외수익 450 백만원을 반영하고, 법인세비용인 7,741 백만원을 차감한 예측금액입니다. | -41,700 | 실제 2022년 당기순손실은 41,700 백만원으로, 이는 당초 영업손실 43,501 백만원에 영업외수익 2,407 백만원, 영업외 손실 606 백만원을 반영하여 나온 금액입니다. 이에 따라 당기순이익에 차이는 2022년 이익발생을 가정하여 발생한 괴리율입니다. |

당사는 증권신고서 상 2023년도(5차연도) 매출액을 139,300백만원으로 추정기재하였으나, 실적은 100백만원으로 괴리율은 99.93% 입니다. 각 재무사항의 괴리발생 원인은 아래와 같습니다.

| (단위 : 백만원) |

| 구분 | 예측 - 2023년(5차 연도) | 실적 - 2023년(5차 연도) | ||

| 금액 | 추정근거 | 금액 | 괴리 발생사유 | |

| 매출액 | 139,300 | 당사는 2023년 BBT-401과 BBT-877 및 BBT-931의 글로벌 기술이전 매출에 따른 기술료로 139,300백만원의 매출이 발생할 것으로 예측하였습니다. | 100 | BBT-401의 기술 개발 일정이 지연되고, BBT-877 임상 개발을 자체적으로 진행함에 따라 매출액에 대한 괴리율이 발생하였습니다. 2023년 발생 매출액은 연결법인의 특허권 매출입니다. 또한, 본 증권신고서 제출일 전일 현재 BBT-176에 대한 개발은 중단되었으며, 이는 동일 질환을 포함한 다양한 변이 스펙트럼에 대응하기 위한 자체 발굴 후보물질인 BBT-207 개발활동이 진전되어 연구개발 역량 및 자금을 BBT-207에 집중하여 사업경쟁력을 제고하고자 했기 때문입니다. |

| 영업이익 | 73,415 | 당초 매출액 139,300백만원이 발생할 것을 예상함에 따라 그에 따른 매출원가 45,995백만원 및 판매관리비 19,890백만원을 제외하고 73,415백만원의 영업이익이 발생할 것으로 예측하였습니다. | -40,349 | 영업비용 40,449백만원이 발생하며 영업손실 40,349백만원이 발생하였습니다. 영업비용의 경우 BBT-877 파이프라인 자체 개발로 인하여 경상연구개발비 증가 및 연구인력 증가에 따른 인건비 증가 등이 반영되어 예측치와 괴리율이 발생하였습니다. |

| 당기순이익 | 58,055 | 당사는 2023년 당기순이익을 58,055백만원으로 예상하였습니다. 이는 당초 영업이익 73,415백만원에 영업외수익 450백만원을 반영하고, 법인세비용 15,540백만원을 차감한 예측금액입니다. | -42,455 | 실제 2023년 당기순손실은 42,455백만원으로, 이는 영업손실 40,349백만원에 영업외수익 1,409백만원, 영업외손실 3,515백만원을 반영하여 나온 금액입니다. 이에 따라 당기순이익의 차이는 2023년 이익 발생을 가정하여 발생한 괴리율입니다. |

(후략)

(주12) 정정 전

당사가 2018년 12월 대웅제약에 기술이전한 BBT-401의 기술이전 수익의 일부에 대하여 기술도입처인 성균관대학교 산학협력단과 한국화학연구원에 지급해야할 수익 배분의무가 있습니다. 또한, 향후 BBT-877의 기술이전이 발생할 경우 수익의 일부에 대하여 기술도입처인 리가켐바이오사이언스(구.레고켐바이오사이언스)에 수익의 일부를 지급할 의무가 있습니다.

당사가 BBT-877과 BBT-401에 대해 기술도입처와 체결한 수익 배분의 비율은 하기와 같습니다.

| [BBT-877 수익 배분 비율] |

|

계약 파트너 |

(주)리가켐바이오사이언스(구.(주) 레고켐바이오사이언스) |

|

계약일 |

2017년 5월 31일 |

|

계약금액 |

선수금 20억 포함 최대 300억 규모 |

|

재실시 수익 배분 조건 |

재실시가 발생할 경우, 2) 수익의 배분은 임상진행단계와 연동된 배분비율에 따름 |

| ※ 상기의 수익배분 비율은 본 공시서류 제출일 현재시점의 계약 내용이며, 향후 수익 배분 비율은 쌍방간의 계약에 의해 배분 비율 변동 가능성이 존재 합니다. |

(후략)

(주12) 정정 후

당사가 2018년 12월 대웅제약에 기술이전한 BBT-401의 기술이전 수익의 일부에 대하여 기술도입처인 성균관대학교 산학협력단과 한국화학연구원에 지급해야할 수익 배분의무가 있습니다. 또한, 향후 BBT-877의 기술이전이 발생할 경우 수익의 일부에 대하여 기술도입처인 리가켐바이오사이언스(구.레고켐바이오사이언스)에 수익의 일부를 지급할 의무가 있습니다.

당사가 BBT-877과 BBT-401에 대해 기술도입처와 체결한 수익 배분의 비율은 하기와 같습니다.

| [BBT-877 수익 배분 비율] |

|

계약 파트너 |

(주)리가켐바이오사이언스(구.(주) 레고켐바이오사이언스) |

|

계약일 |

2017년 5월 31일 |

|

계약금액 |

선수금 20억 포함 최대 300억 규모 |

|

재실시 수익 배분 조건 |

재실시가 발생할 경우, 2) 기술이전 수익의 45%를 지급 |

| ※ 상기의 수익배분 비율은 2019년 12월 증권신고서 제출 당시의 계약 내용입니다. 향후 수익 배분 비율은 임상 진행단계에 따라 변동되며, 쌍방간의 계약에 의한 변동 가능성이 존재합니다. |

(후략)

(주13) 정정 전

자본잠식이란 자본총계가 지속적으로 자본금보다 적은 경우를 의미하는데, 당사는 최근 3개년 간 지속적인 당기순손실을 기록하였습니다. 당사는 최근 3개년 간 자본잠식이 발생하지 않았으나, 추후 당기순손실 및 이로 인한 결손금의 누적이 지속될 경우 자본잠식이 발생할 가능성이 있습니다. 「코스닥시장 상장규정」 제53조, 제54조 및 제56조 에 따르면, 최근 사업연도말을 기준으로 자본잠식률 50%이상에 해당하는 경우 상장적격성 실질심사 대상(관리 종목지정)이 되며, 이후 직후 사업연도 기준으로 자본잠식률을 100분의 50 미만으로 감소시키지 못할 경우 상장폐지 사유에 해당하게 됩니다.

또한, 투자주의 환기종목이란 관리종목 내지 상장폐지로 악화될 부실위험징후 기업으로 지정된 종목을 의미합니다. 당사가 2024년 2분기 기준 당기순손실이 127억원 이상 발생할 경우 그에 따른 결손금 누적으로 자본잠식률이 100분의 50 이상을 기록할 가능성이 존재합니다. 이 경우 한국증권거래소의 '투자주의 환기종목' 지정 사유에 해당할 수 있습니다.

투자주의 환기종목으로 지정 시 다음과 같은 제재가 존재합니다.

| [투자주의 환기종목에 대한 제재] |

| 구분 | 제재내용 | 비고 |

| 경영권 변동 | 투자주의 환기종목으로 지정된 코스닥시장 상장법인에 대하여 최대주주 또는 대표이사가 변경되거나, 최대주주 또는 경영권 변경을 수반하는 주식양수도계약 등을 체결하는 경우 상장적격성 실질심사 사유에 해당 (단, 경영정상화를 위한 유상증자, 출자전환 등에 따른 신주의 발행을 통하여 경영권 변동이 있는 경우에는 해당사항 없음) |

「코스닥시장 상장규정」 제38조 제2항 제5호 사목 |

| 자금 거래 | 투자주의 환기종목으로 지정된 코스닥시장 상장법인이 제3자배정 유상증자로 해당 코스닥시장 상장법인의 신주를 취득한 자에 대하여 당해 취득일로부터 6개월 이내에 선급금 지급, 금전의 가지급, 금전대여, 증권의 대여, 출자에 관한 결정 등이 있을 시 상장적격성 실질심사 사유에 해당 | 「코스닥시장 상장규정」 제38조 제2항 제5호 아목 |

| 내부회계 관리제도 |

「코스닥시장 상장규정」 제28조의2 제1항 제2호 가목에 따라 투자주의환기종목으로 지정된 코스닥시장 상장법인이 내부회계관리제도의 운영/검토와 관련하여 중요한 취약점이 존재하거나 중요한 범위제한 또는 검토/감사의견이 표명되지 아니하는 경우 상장적격성 실질심사 사유에 해당 | 「코스닥시장 상장규정」 제38조 제2항 제5호 하목 |

| 감사의견 | 「코스닥시장 상장규정」 제28조의2 제1항 제2호 라목에 따라투자주의환기종목으로 지정된 코스닥시장 상장법인이 최근 사업연도의 재무제표에 대한 감사인의 감사의견이 계속기업으로서의 존속능력에 대한 불확실성에 의한 한정인 경우 상장적격성 실질심사 사유에 해당 | 「코스닥시장 상장규정」 제38조 제2항 제5호 거목 |

| 출처: 코스닥시장 상장규정 |

위와 같이 상장규정에 의거하여 투자주의 환기종목으로 지정될 경우 1) 당사의 최대주주 또는 대표이사의 변경, 최대주주 또는 경영권 변경을 수반하는 주식양수도계약 등을 체결하는 등 실질적인 경영권이 변동되는 경우 혹은 2) 제3자배정 유상증자로 당사의 신주를 취득한 자에 대하여 6개월 이내에 선급금 지급, 금전의 가지급, 금전대여, 증권의 대여, 출자에 관한 결정 등을 통해 실질적으로 유상증자를 통해 유입된 자금이 상환되는 경우, 3) 내부회계관리제도의 운영/검토와 관련하여 중요한 취약점이 존재하거나 중요한 범위제한 또는 검토/감사의견이 표명되지 아니하는 경우 상장적격성 실질심사 사유에 해당되어 상장폐지될 위험이 존재합니다.

당사는 2024년 임상 2상을 진행 중인 당사의 BBT-877 파이프라인의 기술이전을 통해 매출 및 수익성 확대를 목표로 하고 있으나, 불가피한 상황에 따른 수익성 저하 및 비용 발생 등의 사유로 당기순손실을 기록할 경우 자본잠식에 처할 위험에 노출되어있습니다. 이에 투자자께서는 투자판단 시 이점 유의하시기 바랍니다.

| [당사 자본금 및 자본총계 추이] |

| (단위: 백만원) |

| 구분 | 2023년 | 2022년 | 2021년 |

| 자본금 (A) | 13,214 | 12,319 | 9,854 |

| 자본총계 (B) | 19,720 | 51,865 | 43,047 |

| 자본금의 50% | 6,607 | 6,159 | 4,927 |

| 비지배지분 | 419 | 0 | 0 |

| 50% 자본잠식까지 한도 여유분 | 13,113 | 45,706 | 38,120 |

| 당기순이익(순손실) | -42,455 | -41,700 | -26,278 |

| 이익잉여금(결손금) | -129,718 | -87,397 | -45,697 |

| 자본잠식률 | -46.07% | -321.02% | -336.86% |

| 주1) 자본잠식률 = 1- {비지배지분 제외 자본총계 (B) ÷ 자본금 (A)} |

| 출처: 당사 제공 |

(중략)

하지만 당사의 노력에도 불구하고 사업환경이 급격히 악화되어 해당 요건별 유예기간이 경과한 시점에도 당사의 제품/서비스 매출이 저조하여 재무성과를 나타내지 못할 경우 관리종목으로 지정 또는 상장폐지 요건에 해당할 수 있습니다.

한편 「코스닥시장 상장규정」 제52조(투자주의 환기종목)는 영업이익(기술성장기업 제외), 자본잠식, 자기자본 등 코스닥시장 상장법인으로서의 경영성과 및 재무상태에 미달하는 경우 투자주의 환기종목을 지정하도록 명시되어 있습니다.

(후략)

(주13) 정정 후

자본잠식이란 자본총계가 지속적으로 자본금보다 적은 경우를 의미하는데, 당사는 최근 3개년 간 지속적인 당기순손실을 기록하였습니다. 당사는 최근 3개년 간 자본잠식이 발생하지 않았으나, 추후 당기순손실 및 이로 인한 결손금의 누적이 지속될 경우 자본잠식이 발생할 가능성이 있습니다. 「코스닥시장 상장규정」 제53조, 제54조 및 제56조 에 따르면, 최근 사업연도말을 기준으로 자본잠식률 50% 이상에 해당하는 경우 상장적격성 실질심사 대상(관리 종목지정)이 되며, 이후 직후 사업연도 기준으로 자본잠식률을 100분의 50 미만으로 감소시키지 못할 경우 상장폐지 사유에 해당하게 됩니다.

또한, 투자주의 환기종목이란 관리종목 내지 상장폐지로 악화될 부실위험징후 기업으로 지정된 종목을 의미합니다. 당사가 2분기(2024년 4~6월) 동안 분기순손실이 9,154백만원 발생하여 2024년 2분기 누적 기준 반기순손실이 14,624백만원 이상 발생할 경우 그에 따른 결손금 누적으로 자본잠식률이 100분의 50 이상을 기록할 가능성이 존재합니다. 이 경우 한국증권거래소의 '투자주의 환기종목' 지정 사유에 해당할 수 있습니다.

투자주의 환기종목으로 지정 시 다음과 같은 제재가 존재합니다.

| [투자주의 환기종목에 대한 제재] |

| 구분 | 제재내용 | 비고 |