|

|

대표이사 등의 확인 및 서명_20240430 |

정 정 신 고 (보고)

| 2024년 4월 30일 |

1. 정정대상 공시서류 : 사업보고서 (2023.12)

2. 정정대상 공시서류의 최초제출일 : 2024.03.14

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| II. 사업의 내용 5. 재무건전성 등 기타 참고사항 라. 위험기준 지급여력비율 |

아니오 | K-ICS 방식의 지급여력비율 확정공시 | 주1) | 주2) |

|

II. 사업의 내용 가. 지급여력비율 |

아니오 | K-ICS 방식의 지급여력비율 확정공시 | 주3) | 주4) |

| IV. 이사의 경영진단 및 분석의견 2. 개요 □ 주요 경영지표 (DB손해보험) □ 지급여력비율 관련 추가 설명 |

아니오 | K-ICS 방식의 지급여력비율 확정공시 | 주5) | 주6) |

주1) 정정 전

라. 위험기준 지급여력비율

| (단위 : 백만원, %) |

| 구분 | 제57(당)기 말 | 제56(전)기 말 | 제55(전전)기 말 |

|---|---|---|---|

| 지급여력금액(A) | 19,566,651 | 7,398,312 | 7,794,908 |

| 지급여력기준금액(B) | 8,466,706 | 4,332,508 | 3,837,874 |

| 지급여력비율(A/B) | 231.1 | 170.8 | 203.1 |

| 주1) 제57기말 기준 수치는 최종 산출치가 아니며, 4월 말 이내에 확정치로 정정공시 할 예정입니다. 주2) 전기 및 전전기 말은 RBC 방식으로 산출하였으며, '23년 1분기부터 K-ICS 방식으로 산출하였습니다. RBC와 K-ICS 방식의 주된 차이는 보험부채의 평가 기준이 원가평가에서 시가평가로 변경되었으며, 요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 충격 시나리오 방식으로 변경된 점 등이 있습니다. |

주2) 정정 후

라. 위험기준 지급여력비율

| (단위 : 백만원, %) |

| 구분 | 제57(당)기 말 | 제56(전)기 말 | 제55(전전)기 말 |

|---|---|---|---|

| 지급여력금액(A) | 19,575,206 | 7,398,312 | 7,794,908 |

| 지급여력기준금액(B) | 8,396,170 | 4,332,508 | 3,837,874 |

| 지급여력비율(A/B) | 233.1 | 170.8 | 203.1 |

| 주1) 전기 및 전전기말은 RBC 방식으로 산출하였으며, 제57(당)기부터 K-ICS방식으로 산출하였습니다. 주2) RBC와 K-ICS 방식의 주된 차이는 보험부채의 평가 기준이 원가평가에서 시가평가로 변경되었으며, 요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 충격 시나리오 방식으로 변경된 점 등이 있습니다. |

주3) 정정 전

가. 지급여력비율

| (단위: 백만원, %) |

| 구 분 | 제 35 기 (K-ICS 기준) |

제 34기 (RBC 기준) |

제 33기 (RBC 기준) |

|---|---|---|---|

| 가용자본(지급여력금액) (A) | - | 800,535 | 831,165 |

| 요구자본(지급여력기준금액) (B) | - | 563,994 | 527,119 |

| 지급여력비율 (A/B) | - | 141.94 | 157.68 |

| 주1) 지급여력비율 = 지급여력(A)/지급여력기준(B) ×100 주2) 연결 재무제표 기준임 주3) 제 35(당)기 기준수치는 산출 전이므로, 4월말 이내에 확정치로 정정공시할 예정입니다. 주4) 전기 및 전전기말은 RBC 방식으로 산출하였으며, 제 35(당)기부터 K-ICS 방식으로 산출한 수치입니다. K-ICS와 RBC제도의 주된 차이는 보험부채 평가 기준이 원가평가에서 시가평가로 변경된 점,요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 시나리오 방식으로 변경된 점 등이 있습니다. |

주4) 정정 후

가. 지급여력비율

| (단위: 백만원, %) |

| 구 분 | 제 35 기 (K-ICS 기준) |

제 34기 (RBC 기준) |

제 33기 (RBC 기준) |

|---|---|---|---|

| 가용자본(지급여력금액) (A) | 2,680,173 | 800,535 | 831,165 |

| 요구자본(지급여력기준금액) (B) | 873,799 | 563,994 | 527,119 |

| 지급여력비율 (A/B) | 306.73 | 141.94 | 157.68 |

| 주1) 지급여력비율 = 지급여력(A)/지급여력기준(B) ×100 주2) 연결 재무제표 기준임 주3) 제 35(당)기 기준수치는 경과조치 후이며, 경과조치 전 지급여력비율은 213.85%(지급여력 2,680,173 백만원, 지급여력기준 1,253,276백만원)입니다. 주4) 전기 및 전전기말은 RBC 방식으로 산출하였으며, 제 35(당)기부터 K-ICS 방식으로 산출한 수치입니다. K-ICS와 RBC제도의 주된 차이는 보험부채 평가 기준이 원가평가에서 시가평가로 변경된 점,요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 시나리오 방식으로 변경된 점 등이 있습니다. |

주5) 정정 전

2. 개요

□ 주요 경영지표 (DB손해보험)

| (단위 : 억원, %, %p ) |

| 구분 | 제 57기 | 제 56기 | 증감 | 증감률 |

|---|---|---|---|---|

| 지급여력비율(RBC) | 231.1 | 170.8 | 60.3 | 35.8 |

주2) 제56기말은 RBC 방식으로 산출하였으며, '23년 1분기(제57기)부터 K-ICS방식으로 산출됨.

제57기말 기준 수치는 최종 산출치가 아니며, 4월 말 이내에 확정치로 정정공시 할 예정.

□ 지급여력비율 관련 추가 설명

2023년 12월 현재 위험기준 지급여력비율은 231.1%로 전기 대비 60.3%p 증가하였습니다.

| (단위 : %, %p) |

| 구분 | 제55기 | 제56기 | 제57기 | 증감 |

|---|---|---|---|---|

| 위험기준 지급여력비율 | 203.1 | 170.8 | 231.1 | 60.3 |

주6) 정정 후

2. 개요

□ 주요 경영지표 (DB손해보험)

| (단위 : 억원, %, %p ) |

| 구분 | 제 57기 | 제 56기 | 증감 | 증감률 |

|---|---|---|---|---|

| 지급여력비율 | 233.1 | 170.8 | 62.3 | 36.5 |

주2) 제56기말은 RBC 방식으로 산출하였으며, '23년 1분기(제57기)부터 K-ICS방식으로 산출됨.

□ 지급여력비율 관련 추가 설명

2023년 12월 현재 위험기준 지급여력비율은 233.1%로 전기 대비 62.3%p 증가하였습니다.

| (단위 : %, %p) |

| 구분 | 제55기 | 제56기 | 제57기 | 증감 |

|---|---|---|---|---|

| 위험기준 지급여력비율 | 203.1 | 170.8 | 233.1 | 62.3 |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 및 서명_20240430 |

사 업 보 고 서

(제 57 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 03월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | DB손해보험(주) |

| 대 표 이 사 : | 정 종 표 |

| 본 점 소 재 지 : | 서울특별시 강남구 테헤란로 432 DB금융센터 |

| (전 화) 1588-0100 | |

| (홈페이지) https://www.idbins.com | |

| 작 성 책 임 자 : | (직 책) 총무파트장 (성 명) 정영록 |

| (전 화) 02-3011-3347 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 및 서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

□ 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 103 | 14 | 8 | 109 | 2 |

| 합계 | 103 | 14 | 8 | 109 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

DB Manulife Secondary 일반사모투자신탁 제1호 | 연결대상 수익증권 매수 |

| 미래에셋 Ardian 일반사모투자신탁 1-2호 | 연결대상 수익증권 매수 | |

| DB마이티26-09특수채(AAA)액티브증권상장지수투자신탁[채권] | 연결대상 수익증권 매수 | |

| 이지스아폴로유럽디스트레스일반사모투자신탁487호 | 연결대상 수익증권 매수 | |

| 현대가디언디딤돌일반사모투자신탁2호 | 연결대상 수익증권 매수 | |

| 키움인티모일반사모투자신탁제2호[재간접형] | 연결대상 수익증권 매수 | |

| DB GS RECP Ⅳ 일반사모투자신탁 제1호 | 연결대상 수익증권 매수 | |

| 흥국Vistra&Tricor인수금융일반사모투자신탁제1호 | 연결대상 수익증권 매수 | |

| 타이거대체일반사모특별자산투자신탁87호 | 연결대상 수익증권 매수 | |

| 파인스트리트Univar인프라일반사모특별자산투자신탁1호 | 연결대상 수익증권 매수 | |

| 유진북미인프라일반사모투자신탁1호 | 연결대상 수익증권 매수 | |

| DB MetlifeMiddleMarket일반사모투자신탁제1호 | 연결대상 수익증권 매수 | |

| 이지스판테온 글로벌세컨더리 일반사모투자신탁 504호 | 연결대상 수익증권 매수 | |

| 현대인베스트먼트 Manulife US Mezzanine 일반사모특별자산투자신탁 1호 | 연결대상 수익증권 매수 | |

| 연결 제외 |

NH-Amundi중소형주사모증권투자신탁5호 | 연결대상 수익증권 매도 |

| 한화코리아레전드중소형주증권 자투자신탁(주식) 종류C-I | 연결대상 수익증권 매도 | |

| 이스트스프링유럽뱅크론사모특별H [대출채권-재간접] | 연결대상 수익증권 매도 | |

| 유진프로미사모특별자산2호 | 연결대상 수익증권 매도 | |

| 현대Star사모부동산투자신탁1호 | 연결대상 수익증권 매도 | |

| DB전문투자형사모특별자산투자신탁 제37호[금전대여] | 연결대상 수익증권 매도 | |

| 유진프로미사모특별자산1호 | 연결대상 수익증권 매도 | |

| 멀티에셋AirTrunk 데이터센터 전문투자형사모투자신탁제2호 | 연결대상 수익증권 매도 |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 DB손해보험주식회사라고 표기합니다.

또한 영문으로는 DB INSURANCE CO., LTD.로 표기합니다.

다. 설립일자 및 존속기간

당사는 1962년 '한국자동차보험공영사'로 출발하여 자동차보험을 독점판매하기

시작하였고, 1968년 손해보험사의 공동출자를 통해 한국자동차보험(주)으로 재출범하게 되었습니다. 1983년 동부그룹이 경영권을 인수, 1995년 10월 동부화재해상보험주식회사로 사명을 변경하였습니다. 그리고 글로벌 보험사로 한 단계 더 도약하고자 2017년 11월 DB손해보험주식회사로 사명을 변경하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지

- 주소 : 서울 강남구 테헤란로 432 (대치동, DB금융센터)

- 전화번호 : 1588-0100

- 홈페이지 : https://www.idbins.com

마. 회사사업 영위의 근거가 되는 법률

당사는 보험회사로서 보험업법, 자본시장과 금융투자업에 관한 법률 등 관계 법령이 허용하는 사업을 영위하고 있습니다.

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 주요 사업의 내용

당사는 손해보험 및 겸영가능한 보험 종목의 계약 체결과 그 계약의 보험료 거수 및 보험금 지급을 주업무로 하는 손해보험회사로서, 정관상 영위하는 목적사업은 다음과 같습니다.

1. 보험업법 및 관계법령에 의해 영위가능한 보험업

2. 보험업법 및 관계법령에 의해 금지 또는 제한되는 방법을 제외한 모든 자산운용

3. 보험업법 및 관계법령에 의해 허용되는 보험업외의 업무

제57기 당사의 영업이익 2조 168억원은 보험손익 1조 5,500억원 (77%) 과 투자손익 4,668억원 (23%) 으로 구성되어 있습니다. 보험손익은 보험영업수익 14조 9,363억원에서 보험서비스비용 13조 3,863억원을 제한 값이며 투자손익은 투자영업수익 2조 8,476억원에서 투자영업비용 2조 3,809억원을 제한 값입니다. 보험영업수익은 보험수익 13조 9,453억원 (93%) 과 재보험수익 9,910억원 (7%) 으로 구성되어 있으며 투자영업수익은 이자수익 1조 1,927억원 (42%), 금융상품수익 1조 408억원 (37%), 기타투자수익 4,883억원 (17%) 등으로 구성되어 있습니다.

※ III. 재무에 관한 사항 4. 재무제표 중 포괄손익계산서 참조

주요종속회사인 DB생명보험(주)는 정관상 영위하는 목적사업은 다음과 같습니다.

1) 보험업법 및 관계법령에 의해 영위 가능한 보험업

2) 보험업법 및 관계법령에 의해 금지 또는 제한되는 방법을 제외한 모든 자산운용

3) 자본시장과 금융투자업에 관한 법률에 의하여 인가(등록)받은 금융투자업

4) 보험업법 및 관계법령에 의해 허용되는 보험업 외의 업무

2023년 DB생명보험의 보험손익은 906억원이며 투자손익은 544억원입니다. 이 중 총수익금액은 1조5,047억원이며 이 가운데 보험수익은 6,523억원(43%)이며 투자수익은 8,523억원(57%)입니다. 상세한 내용은 동 공시서류의 '사업의 내용'을 참조하시길 바랍니다.

주요종속회사인 DB캐피탈(주)의 정관상 영위하는 목적사업은 다음과 같습니다.

| 목 적 사 업 | 비 고 |

|

1) 시설대여업 및 연불판매업 2) 렌탈업 3) 신기술사업금융업 4) 신용대출 또는 담보대출업무 5) 어음할인업무 6) 지급보증업무 7) 기업이 물품 및 용역의 제공에 의하여 취득한 매출채권의 양수, 8) 여객자동차운수사업법상의 자동차대여사업 9) 1) ~ 7)과 관련된 신용조사업무 10) 1) ~7)과 관련하여 다른 여신전문금융회사 또는 겸영여신업자가 보유한 채권 또는 이를 근거로 하여 발행한 유가증권의 매입업무 11) 금융자문업 12) 자산유동화에 관한 법률에 의한 유동화자산관리업무 13) 기업의 경영지도 등에 관한 업무 14) 기타 여신전문금융업법에 의해 영위할 수 있는 업무 15) 기타 법령에 의하여 정부로부터 인·허가 등을 받은 업무 16) 기업구조조정전문회사 업무 17) 1) ~ 16)에 부대되는 사업 |

- |

※ 제29기 DB캐피탈(주)의 영업수익 403억원 중 영업자산 이자수익이 가장 큰 비중을 차지하고 있으며 (71.9%, 290억원), 수수료 수익(12.0%, 48억원), 유가증권 투자수익(8.9%, 36억원), 기타수익(7.2%, 29억원)으로 영업수익을 구성하고 있습니다.

※ 자세한 내용은 동 공시서류의 'II.사업의 내용'을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

1) 최근 3년간 신용등급

당사는 국제적인 보험회사 전문 신용평가기관인 A.M Best사와 세계 3대 신용평가기관 중 하나인 Standard & Poor's 사로부터 매년 전사적 재무건전성에 대해 신용평가를 받고 있으며, 최근 3년간 받은 신용평가 결과는 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 |

신용등급/전망 | 평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2023.08.04 | 전사적 재무건전성 |

A+(Superior) / Stable | A.M.Best (A++~D) |

정기평가 |

| 2022.07.14 | A(Excellent) / Positive | |||

| 2021.07.08 | A(Excellent) / Positive | |||

| 2024.02.28 | 전사적 재무건전성 |

A+ / Stable | Standard & Poor's (AAA~CC) |

정기평가 |

| 2022.11.30 | A / Stable | |||

| 2021.11.18 | A / Stable |

2) 신용평가기관별 신용등급체계와 해당 신용등급의 의미

(가) A.M Best (본점소재지 : 미국)

| 구 분 | Level | Rating Category |

|---|---|---|

| Secure Ratings (투자적격) |

A++ | Superior (보험금 지급능력이 최고 수준임) |

| A+ | ||

| A | Excellent (보험금 지급능력이 우수한 수준임) |

|

| A- | ||

| B++ | Good (보험금 지급능력이 양호한 수준임) |

|

| B+ | ||

| Vulnerable Ratings (투자부적격) |

B | Fair (보험금 지급능력이 적절한 수준이나 전사적 재무건전성은 언더라이팅 및 경제 환경 변화에 따라 하락할 수 있음) |

| B- | ||

| C++ | Marginal (보험금 지급능력은 인정되나 전사적 재무건전성은 언더라이팅 및 경제 환경 변화에 따라 하락할 수 있음) |

|

| C+ | ||

| C | Weak (보험금 지급능력이 취약하며 전사적 재무건전성은 언더라이팅 및 경제 환경 변화에 따라 크게 하락할 수 있음) |

|

| C- | ||

| D | Poor (보험금 지급능력이 상당히 불안정하며, 전사적 재무건전성은 언더라이팅 및 경제 환경 변화에 따라 크게 하락할 수 있음) |

|

| E | Under Regulatory Supervision (감독당국의 직접적인 관리하에 있음) |

|

| F | In Liquidation (법원 및 자발적 계약하에서 청산절차 진행 중임) |

(나) S & P (본점소재지 : 미국)

| 구 분 | 장기신용 등급 | 신용등급내용 | |

|---|---|---|---|

| 등급 | 순위 | ||

| 투 자 적 격 등 급 |

AAA | 1 | 최상의 신용상태 (Extremely Strong) |

| AA+ AA AA- |

2 3 4 |

신용상태 우수 (Very Strong) |

|

| A+ A A- |

5 6 7 |

신용상태 양호 (Strong) | |

| BBB+ BBB BBB- |

8 9 10 |

신용상태 적절 (Adequate) | |

| 투 자 요주의 및 부적격 등 급 |

BB+ BB BB- |

11 12 13 |

투자시 요주의 대상 (Less Vulnerable) |

| B+ B B- |

14 15 16 |

투자시 요주의 대상 (More Vulnerable) |

|

| CCC+ CCC CCC- |

17 18 19 |

투자시 요주의 대상 (currently Vulnerable) |

|

| CC C D |

20 21 22 |

최악의 신용상태 (Currently Highly-Vulnerable) |

|

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1973년 06월 28일 | 해당사항 없음 |

2. 회사의 연혁

가. 최근 5사업년도 회사의 주요 연혁

2018.07 S&P 신용등급 'A'로 상향

2018.09 다우존스 지속가능경영지수 'World 지수' 편입(6년 연속)

2019.06 손보업계 최초 카카오톡 가입서비스 'DB다이렉트 톡' 서비스 실시

2019.07 KS-SQI(한국서비스품질지수) 자동차보험부문1위 수상

2019.08 모바일 웹 접근성 인증마크 6년연속 갱신

2019.09 금융업계 최초 3년 연속 전국품질분임조 경진대회 대통령상 수상

2019.12 민간 금융권 첫 '탈석탄 금융' 선언

2019.12 2020 CCM(소비자중심경영) 인증 획득

2020.02 업계 첫 질병심사 자동화

2020.03 자동차보상 DB V-System(영상통화) Open

2020.04 핏펫과 펫보험 서비스 활성화를 위한 MOU

2020.04 "6주미만 교통사고 형사합의금 보장", 업계 최초 보장 특약 개발

2020.04 업계 최초 고화질 영상통화 상담

2020.07 미국 뉴욕 DB Advisory America, Ltd. 설립

2020.09 전국품질분임조 경진대회 대통령상 수상

2020.10 스마트폰 기반의 보상 콜시스템 'DB C-system' 오픈

2020.11 김정남 대표이사 철탑산업훈장 수상

2020.12 '소비자중심경영 명예의 전당' 수상

2021.01 '이데일리 대한민국 금융소비자대상' 수상

2021.02 'NEW소비자시대' 소비자보호헌장 선포

2021.04 2021 국가브랜드대상(K-NBA) 손해보험부문 대상 수상

2021.04 2021 대한민국 리딩금융 ESG어워드 손해보험부문 최우수상 수상

2021.04 미국 하와이 John Mullen & Co., Inc. 인수

2021.07 2021 한국서비스대상 '베스트프랙티스상' 수상

2021.08 전국품질분임조 경진대회 5년 연속 수상

2021.12 '소비자중심경영' 대통령 표창 수상

2022.04 2022 대한민국 리딩금융 ESG어워드 손해보험부문 최우수상 수상

2022.06 2022 KS-SQI 장기보험 부문 2년연속 1위 선정

2022.09 전국품질분임조 경진대회 6년 연속 수상

2022.09 제12회 2022 아시아투데이 금융대상 보험부문 소비자보호 최우수상 수상

2022.10 대한민국 금융혁신대상 디지털혁신상 수상

2022.12 제11회 한국경제신문 금융소비자보호대상 손해보험부문 최우수상(금감원장상 수상)

2023.01 이데일리 대한민국 금융소비자대상 금융위원장상 수상(주관 : 이데일리)

2023.04 제3회 대한민국 리딩금융 ESG 어워드, 손해보험 부문 리더 수상

2023.06 서울특별시 품질분임조 경진대회 5개(서비스, 사회적가치창출, 자유형식, 연구개발, 사무간접) 분야 최우수상 수상

2023.07 한국서비스품질지수(KS-SQI) 장기보험부문 3년 연속 1위(주관: 한국표준협회)

2023.09 전국품질분임조 경진대회 7년 연속 수상 (주관: 한국표준협회)

2023.10 글로벌 금융대상 우수상 수상 (주관: 한국경제TV)

2023.11 제16회 대한민국 소통어워즈 종합 대상 수상 (주관: 한국인터넷소통협회)

2023.11 DB손해보험, 국가품질혁신상 디지털전환부문 대통령표창 수상 (주관: 한국표준협회)

나. 경영진 및 감사 (감사위원) 의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.17 | 정기주총 | 사내이사 김영만 사외이사 이승우 감사위원 이승우 |

사외이사 박상용 사외이사 김성국 감사위원 박상용 감사위원 김성국 |

사내이사 안형준 감사위원 안형준 사외이사 안종태 |

| 2018.03.16 | 정기주총 | - | 사내이사 김정남 사외이사 박상용 사외이사 김성국 사외이사 이승우 감사위원 박상용 감사위원 김성국 감사위원 이승우 |

- |

| 2018.03.16 | - | - | 대표이사 김정남 | - |

| 2019.03.15 | 정기주총 | 사외이사 최정호 감사위원 최정호 |

사외이사 김성국 사외이사 이승우 감사위원 김성국 감사위원 이승우 |

사외이사 박상용 감사위원 박상용 |

| 2020.03.13 | 정기주총 | - | 사내이사 김영만 사외이사 김성국 사외이사 이승우 사외이사 최정호 감사위원 김성국 감사위원 이승우 감사위원 최정호 |

- |

| 2020.08.31 | - | - | - | 사내이사 김영만 (사임) |

| 2021.03.26 | 정기주총 | 사내이사 정종표 사외이사 문정숙 감사위원 문정숙 |

사내이사 김정남 사외이사 김성국 사외이사 최정호 감사위원 김성국 감사위원 최정호 |

사외이사 이승우 감사위원 이승우 |

| 2021.03.26 | - | - | 대표이사 김정남 | - |

| 2022.03.25 | 정기주총 | 사외이사 정채웅 감사위원 정채웅 |

사외이사 최정호 사외이사 문정숙 감사위원 최정호 감사위원 문정숙 |

사외이사 김성국 감사위원 김성국 |

| 2023.01.01 | - | 대표이사 정종표 | - | - |

| 2023.03.23 | - | - | - | 대표이사 김정남 (사임) 사내이사 김정남 (사임) 사외이사 문정숙 (사임) 감사위원 문정숙 (사임) |

| 2023.03.24 | 정기주총 | 사내이사 남승형 사외이사 전선애 감사위원 전선애 |

사외이사 최정호 사외이사 정채웅 감사위원 최정호 감사위원 정채웅 |

- |

※ 2018.03.16 대표이사 김정남은 이사회에 의해 재선임됨

2020.08.31 사내이사 김영만 사임

2021.03.26 대표이사 김정남은 이사회에 의해 재선임됨

2023.01.01 대표이사 정종표는 이사회에 의해 신규 선임됨 (각자 대표)

2023.03.23 대표이사 (사내이사) 김정남 및 사외이사 (감사위원) 문정숙 사임

[주요종속회사인 DB생명보험(주) 관련사항]

가. 연혁

| 일자 | 내용 |

| 1989년 04월 14일 | 동부애트나생명보험주식회사로 회사설립(자본금 100억원) |

| 1991년 05월 01일 | 자본금 100억원 증자(총 납입자본금 200억원) |

| 1995년 02월 13일 | 프랑스 AXA그룹과의 새로운 합작투자 체결 |

| 1995년 03월 31일 | 동부생명보험주식회사로 상호 변경 자본금 202억원 증자(총 납입자본금 402억원) |

| 1999년 03월 26일 | 자본금 450억원 증자(총 납입자본금 852억원) |

| 2001년 03월 09일 | 프랑스 AXA그룹 지분을 동부그룹에서 인수 |

| 2003년 12월 31일 | 총자산 1조 달성 |

| 2008년 09월 27일 | 자본금 601억원 증자(총 납입자본금 1,453억원) |

| 2010년 12월 17일 | 자본금 480억원 증자(총 납입자본금 1,933억원) |

| 2014년 11월 20일 | [2014 대한민국 일하기 좋은 100대 기업] 3년 연속 대상 및 신뢰 대상 수상 |

| 2015년 09월 09일 | 동부생명 인재개발원 개원 |

| 2016년 12월 07일 | 한국의 경영대상 고객만족경영부문 대상 수상 (한국능률협회 주관) |

| 2017년 11월 01일 | DB생명보험(주) 상호 변경(舊동부생명(주)) |

| 2017년 12월 22일 | '무배당 10년 더드림(Dream) 유니버셜종신보험' 배타적 사용권 획득 |

| 2018년 11월 13일 | DB생명 인재개발원, 2018 한국건축문화대상 우수상 수상 (대한건축사협회 주관) |

| 2019년 04월 14일 | 회사 창립 30주년 |

| 2019년 05월 23일 | '무배당 재진단 3대질병 진단 특약' 배타적 사용권 획득 |

| 2019년 09월 25일 | 인적 자원개발 우수 기관(Best-HRD) 인증 (고용노동부 주관) |

| 2020년 09월 16일 | 김영만 대표이사 취임 (제11대) |

| 2020년 12월 03일 | 3회 연속 소비자중심경영(CCM) 인증 취득 및 최우수상(국무총리표창) 수상 (공정거래위원회 인증/한국소비자원 주관) |

| 2020년 12월 18일 | 자본금 600억원 증자(총 납입자본금 2,533억원) |

| 2021년 12월 07일 | 5년 연속 한국의 경영대상 고객만족경영부문 종합대상 수상 (한국능률협회컨설팅 주관) |

| 2022년 05월 25일 | 한국산업의 서비스품질지수(KSQI) 콜센터 부문 '고객감동 콜센터' 및 7회 연속 '한국의 우수콜센터' 선정 (한국능률협회컨설팅 주관) |

| 2022년 12월 06일 | 2022 한국의경영대상 고객만족경영부문 명예의 전당 헌액 (한국능률협회컨설팅 주관) |

| 2022년 12월 09일 | 4회 연속 소비자중심경영(CCM) 인증 취득 (공정거래위원회 인증/한국소비자원 주관) |

| 2022년 12월 21일 | 2022년도 금융소비자보호 실태평가 종합등급 양호 획득 (금융감독원 주관) |

| 2023년 04월 21일 | 보험약관이해도평가 우수 등급 획득(누적 12회) (보험개발원 주관) |

| 2023년 05월 24일 | 한국산업의 서비스품질지수(KSQI) 콜센터 부문 '고객감동 콜센터' 2회 연속 선정 및 '한국의 우수콜센터' 8회 연속 선정 (한국능률협회컨설팅 주관) |

| 2023년 06월 29일 | NICE신용평가 보험금 지급능력 평가에서 AA- (Stable) 등급 획득 |

| 2023년 10월 31일 | 2023년 제3차 한국의 소비자보호지수(KCPI) 조사에서 금융소비자보호 우수 기업으로 선정 (한국능률협회컨설팅 주관) |

| 2023년 11월 22일 | 제16회 대한민국소통어워즈에서 대한민국소셜미디어대상 생명보험 부문 대상과 대한민국디지털콘텐츠 캐릭터콘텐츠 부문 대상 수상 (한국인터넷소통협회 주최) |

| 2023년 12월 31일 | 총자산 10.3조, 세전이익 1,481억 (연결기준) |

나. 상호의 변경

| 변경일자 | 변경 전 상호 | 변경 후 상호 | 변경사유 |

| 1995. 3. 31 | 동부애트나 생명보험(주) |

동부생명보험(주) | 애트나그룹과의 합작 해제 |

| 2017.11.01 | 동부생명보험(주) | DB생명보험(주) | 정체성 확립 및 브랜드 이미지제고 |

다. 합병, 분할(합병), 포괄적 주식교환ㆍ이전, 중요한 영업의 양수도 등

- 2001. 3. 9 프랑스 AXA그룹 지분 동부그룹에서 인수

라. 생산설비의 변동

- 해당사항 없음

마. 경영활동과 관련된 중요한 사실의 발생

- 해당사항 없음

바.경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

| 신규 | 재선임 | |||

| 2018년 03월 29일 | 정기주총 | 사외이사 김대유 | 사외이사/감사위원 김선정 사외이사/감사위원 김근수 |

사외이사/감사위원 백운찬 |

| 2019년 03월 29일 | 정기주총 | 감사위원 김대유 | 사외이사 김선정 사외이사/감사위원 김근수 사외이사 김대유 |

- |

| 2019년 07월 01일 | 임시주총 | - | 사내이사/상근감사위원 김환섭 | - |

| 2019년 10월 31일 | 임시주총 | 사외이사 이건종 | - | 사외이사 김선정 |

| 2020년 03월 27일 | 정기주총 | - | 사외이사/감사위원 김근수 사외이사/감사위원 김대유 사외이사 이건종 |

- |

| 2020년 09월 16일 | 임시주총 | 사내이사 김영만 | - | 사내이사 이태운 |

| 2020년 09월 16일 | - | 대표이사 김영만 | - | 대표이사 이태운 |

| 2021년 03월 26일 | 정기주총 | - | 사외이사/감사위원 김근수 사외이사/감사위원 김대유 사외이사 이건종 |

- |

| 2022년 03월 25일 | 정기주총 | - | 사외이사/감사위원 김근수 사외이사/감사위원 김대유 사외이사 이건종 |

- |

| 2022년 07월 01일 | 임시주총 | - | 사외이사/감사위원 이건종 | 사내이사/상근감사위원 김환섭 사외이사 이건종 |

| 2023년 03월 24일 | 정기주총 | 사내이사 곽태환 사외이사/감사위원 김성국 |

사외이사/감사위원 김대유 사외이사/감사위원 이건종 |

사외이사/감사위원 김대유 사외이사/감사위원 이건종 사외이사/감사위원 김근수 |

| 2023년 09월 15일 | 임시주총 | - | 사내이사 김영만 | - |

| 2023년 09월 15일 | - | - | 대표이사 김영만 | - |

주1) 대표이사는 이사회를 통해 선임

주2) 임기만료 또는 해임에는 사임을 포함

사. 최대주주의 변동

-해당사항없음

[주요종속회사인 DB캐피탈(주) 관련사항]

[DB캐피탈] 연혁

| 일 자 | 내 용 |

| 2015.05.06 | 최대주주 DB손해보험으로 변동 |

| 2016.03.26 | 유상증자 420억원 (납입자본금 620억원) |

| 2016.05.12 | 기업어음 A3 등급 획득 |

| 2017.02.01 | 신기술사업금융업 등록 |

| 2017.11.01 | DB캐피탈로 사명 변경 |

| 2020.09.17 | 이명기 대표이사 취임 |

| 2022.03.30 | 유상증자 500억원 (납입자본금 933억원) |

| 2022.04.22 | 기업어음 A3+ 등급 획득 |

| 2022.05.03 | 회사채 BBB+ 등급 획득 |

가. 회사의 본점 소재지 및 그 변경

| 일자 | 본점소재지 | 비고 |

| 1995. 12. 08 | 서울시 중구 을지로3가 259-1 | - |

| 1999. 03. 15 | 서울시 중구 남대문로 113(다동, DB다동빌딩 6층) | - |

| 2023. 07. 29 | 서울특별시 영등포구 여의대로 24, 17층(여의도동) | - |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.24 | 정기주총 | - | 사내이사 윤재인 기타비상무이사 곽제동 기타비상무이사 박제광 |

- |

| 2017.03.24 | - | - | 대표이사 윤재인 | - |

| 2018.03.23 | 정기주총 | - | 사내이사 윤재인 기타비상무이사 곽제동 기타비상무이사 박제광 비상근감사 조원성 |

- |

| 2018.03.23 | - | - | 대표이사 윤재인 | - |

| 2019.03.22 | 정기주총 | 기타비상무이사 고영주 | - | 기타비상무이사 박제광(사임) |

| 2020.03.27 | 정기주총 | 기타비상무이사 남승형 | - | 기타비상무이사 곽제동(사임) |

| 2020.09.17 | 임시주총 | 사내이사 이명기 | - | 사내이사 윤재인(사임) |

| 2020.09.17 | - | 대표이사 이명기 | - | 대표이사 윤재인(사임) |

| 2021.03.26 | 정기주총 | 기타비상무이사 배택수 기타비상무이사 박기현 |

사내이사 이명기 비상근감사 조원성 |

기타비상무이사 고영주(사임) 기타비상무이사 남승형(사임) |

| 2021.03.26 | - | - | 대표이사 이명기 | - |

| 2021.09.27 | 임시주총 | 기타비상무이사 박권일 기타비상무이사 최재붕 비상근감사 문진욱 |

- | 기타비상무이사 배택수(사임) 기타비상무이사 박기현(사임) 비상근감사 조원성(사임) |

| 2021.12.29 | 임시주총 | 기타비상무이사 이정민 | - | 기타비상무이사 최재붕(사임) |

| 2022.12.27 | 임시주총 | 기타비상무이사 조민성 비상근감사 박종호 |

- | 기타비상무이사 박권일(사임) 비상근감사 문진욱(사임) |

다. 최대주주의 변동

- 공시서류 작성일 당사의 최대주주는 DB손해보험(93.6%)이며 보통주식 17,453,600주를 소유하고 있습니다.

라. 상호의 변경

| 변경일자 | 변경전 상호 | 변경후 상호 |

|---|---|---|

| 2000년 05월 24일 | 동부주택할부금융(주) | 동부캐피탈(주) |

| 2017년 11월 01일 | 동부캐피탈(주) | DB캐피탈(주) |

마. 화의, 회사정리절차 여부

- 해당사항 없음

바. 합병에 관한 사항

- 해당사항 없음

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

3. 자본금 변동사항

□ 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 | 56기 (2022년말) |

55기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 70,800,000 | 70,800,000 | 70,800,000 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 35,400,000,000 | 35,400,000,000 | 35,400,000,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 35,400,000,000 | 35,400,000,000 | 35,400,000,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 70,800,000 | - | 70,800,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 70,800,000 | - | 70,800,000 | - | |

| Ⅴ. 자기주식수 | 10,756,531 | - | 10,756,531 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 60,043,469 | - | 60,043,469 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주식 | 10,754,871 | - | - | - | 10,754,871 | - |

| 기타주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주식 | 10,754,871 | - | - | - | 10,754,871 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주식 | - | - | - | - | - | - | |

| 기타주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | 1,660 | - | - | - | 1,660 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | 10,756,531 | - | - | - | 10,756,531 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

* 당사는 제57기 (2023.01.01 ~ 2023.12.31) 내 자기주식을 취득 및 처분한 사실이 없음

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2020.01.31 | 2020.04.30 | 708,000 | 708,000 | 100.0 | 2020.03.19 |

| 직접 취득 | 2020.03.20 | 2020.06.19 | 3,540,000 | 2,546,871 | 71.9 | 2020.06.24 |

* 당사는 제57기 (2023.01.01 ~ 2023.12.31) 내 자기주식을 취득 및 처분한 사실이 없음

라. 종류주식(명칭) 발행현황

- 당사는 보통주 외 다른 종류의 주식을 발행한 바 없음

5. 정관에 관한 사항

가. 정관 이력

회사는 2023.03.24 제56기 정기주주총회에서 정관을 개정하였으며 정관 변경 주요 내용은 나. 정관 변경 이력을 참조하시고, 2024.03.22 예정된 제57기 정기주주총회 안건에 정관 개정 안건이 있으며 관련 내용은 나. 정관 변경 이력을 참조하시면 되겠습니다.

(2023.03.24 개정 정관 확인 경로 : 회사 홈페이지 內 회사소개 - 지속가능경영 -

지배구조 - 주주총회 - 정관보기)

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.15 | 제52기 정기주주총회 |

□「전자증권법」상 주권 등의 전자등록에 관한 조문의 개정 - (제7조) 전자등록 시 회사가 발행하는 주권 등에 표시 되어야 할 권리에 관한 사항의 반영 - (제10조) 명의개서대리인의 사무처리 변경사항의 반영 - (제11조) 전자등록 도입에 따른 불필요 조항의 삭제 □「상법」상 사채 발행방법과 「전자증권법」상 사채 등의 전자등록에 관한 조문의 신설 - (제12조) 전자등록 시 회사가 발행하는 사채 등에 표시되어야 할 권리에 관한 사항 등의 반영 □ 외부감사인 선임방법에 관한 조문의 개정 - (제40조의2) '감사委의 승인을 얻어' 외부감사인을 선임하는 것에서, '감사委가 선정한' |

전자증권법 제25조 반영 상법 제469조, 전자증권법 제25조 반영 (사채 발행 및 전자 등록에 관한 사항 반영) |

| 2021.03.26 | 제54기 정기주주총회 |

□ (제7조의2, 제8조의3) 우선주 및 신주의 배당기준일 관련 내용 삭제 : 주식의 발행·전환일과 관계없이 모든 배당 대상 주식에 동등배당 실시 □ (제11조) 정기주주총회의 기준일을 기존과 같이 매결산기 최종일로 하되, - 매결산기 최종일의 2주 前(주주명부 폐쇄 공고 前) 이사회 결의 시 기준일을 변경할 수 있음

- 외감법 제10조('18.11월 시행) : '회사는 감사위원회가 선정한 외부감사인을 선임해야 함’ |

상법 제350조 (제3항 삭제) 반영 ('배당기준일' 삭제 관련 사항 반영) 상법 제350조 (제3항 삭제) 반영 ('배당기준일' 삭제 관련 사항 반영) 상법 제350조 (제3항 삭제) 반영 ('배당기준일' 삭제 관련 사항 반영) 자본시장법 제165조의 20 반영 (양성평등 관련 사항 반영) 상법 제462조의3 반영 (중간배당 신설) 외감법 제10조 (기타 조문명확화) |

| 2023.03.24 | 제56기 정기주주총회 | □ '의결권 기준일'과 '배당기준일' 분리 (제42조) (제42조 이익배당) 배당을 받을 주주를 확정하기 위한 배당기준일 선정 명확화 - 이사회 결의로 배당기준일 선정(의결권 기준일과 분리하여 배당액 확정 이후 선정 가능) □ 중간배당 기준일을 이사회 결의로 확정 (제42조의 2) (제42조의 2 중간배당) 중간배당을 받을 주주를 확정하기 위한 배당기준일 변경 - 배당기준일을 중간배당을 결정하는 이사회 결의 이후의 날로 정할 수 있도록 변경 |

표준정관 내용 반영 |

| 2024.03.22 | 제57기 정기주주총회 (예정) |

□ 이사의 수를 3인 이상 10인 이하에서 3인 이상 9인 이하로 변경 (제24조) □ 사외이사의 임기를 1년에서 2년으로 변경 (제26조) |

이사회의 의사결정 명확화 사외이사의 독립성 증대 및 활발한 의견 개진 |

■제57기 정기주주총회('24.3.22일)의 정관개정 예정안 주요내용

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

| 제24조 (이사의 수) ① 회사는 3인 이상 10인 이하의 이사를 둔다. 그 중 사외이사는 이사 총수의 과반수가 되도록 하되 최소 3인 이상으로 한다 ② 회사는 이사 전원을 특정 성(性)의 이사로 구성하지 아니한다 |

제24조 (이사의 수) ① 회사는 3인 이상 9인 이하의 이사를 둔다. 그 중 사외이사는 이사 총수의 과반수가 되도록 하되 최소 3인 이상으로 한다 ② (좌동) |

§이사회의 의사결정을 명확(可否同數 방지)하게 하기 위해, 실질적인 이사회 구성 최대 인원수로 이사선임 제한사항을 변경 |

| 제26조 (이사의 임기) ① 이사의 임기는 3년으로 한다. 단, 사외이사의 임기는 1년으로 한다. ② 이사의 임기가 임기중의 최종의 결산기에 관한 정기주주총회 이전에 만료될 경우에는 그 총회의 종결 시까지 그 임기를 연장한다. |

제26조 (이사의 임기) ① 이사의 임기는 3년으로 한다. 단, 사외이사의 임기는 2년으로 한다. ② (좌동) |

§사외이사의 독립성 증대 및 활발한 의견개진 등을 위한 임기 확대 |

| (신설) |

부 칙 이 정관은 2024년 3월 22일부터 시행한다. |

(신설) |

다. 사업목적 현황 (정관)

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 보험업법 및 관계법령에 의해 영위가능한 보험업 | 영위 |

| 2 | 보험업법 및 관계법령에 의해 금지 또는 제한되는 방법을 제외한 모든 자산운용 | 영위 |

| 3 | 보험업법 및 관계법령에 의해 허용되는 보험업외의 업무 | 영위 |

다-1. 사업목적 변경 내용 : 당사는 공시대상기간 중 정관 개정을 통해 사업목적을

변경한 사실이 없음

다-2. 변경 사유 : 해당 사항 없음

다-3. 정관상 사업목적 추가 현황표 : 해당 사항 없음

II. 사업의 내용

1. 사업의 개요

당사의 주요 영위업종은 손해보험업이며 보험상품 판매를 통한 보험료 수입으로

보험금, 사업비, 운용자금 등의 필요한 재원을 충당하고 있습니다.

우선 회사의 원천이익인 보험료 수입 16조 8,626억 중 제57기 주요 수입보험료는 장기보험 및 자동차보험의 수입보험료이며 각각 10조 2,075억원 (수입보험료의 60.5%) 과 4조 3,103억원 (수입보험료의 25.6%) 에 해당됩니다.

(회계 기준 : IFRS4)

회사의 주요 비용 항목인 보험금과 순사업비의 경우도 보험료 수입과 마찬가지로

장기보험 및 자동차보험에서 지급되는 금액이 큰 비중을 차지하고 있습니다.

먼저 보험금의 경우 제57기 전체 지급 보험금 7조 6,871억원 중 장기보험 지급 보험금은 3조 7,206억원 (보험금 중 48.4%)이며 자동차보험 지급 보험금은 3조 1,067억원 (보험금 중 40.4%) 입니다.

(회계 기준 : IFRS4)

전체 순사업비 3조 6,209억원 중 장기보험에서 2조 6,008억원 (순사업비율 26.4%), 자동차보험에서 6,488억원 (순사업비율 15.1%) 이 지급되고 있습니다.

(회계 기준 : IFRS4)

한편 당사는 자산운용을 통해서 이익을 창출하고 있으며 제57기 총자산 48조

5,135억원 중 44조 9,428억원을 운용하고 있습니다. (자산운용률 : 92.64%)

이 중 유가증권 운용과 대출을 통한 수익 창출이 큰 비중을 차지하고 있습니다.

(유가증권 운용 수익 : 8,282억원, 대출 수익 : 4,292억원)

(회계 기준 : IFRS 17/9)

유가증권의 경우 국내에는 24조 2,101억원을 투자하였고 해외에는 7조 3,790억원을투자하였습니다. 대출은 개인에 대한 대출이 1조 2,937억원, 대기업에 대한 대출은 3조 7,250억원, 중소기업에 대한 대출은 6조 1,583억원입니다.

(회계 기준 : IFRS 17/9)

2. 영업의 현황

가. 영업의 개황

당사는 2023년 외형면에서 약 17조 194억원의 실적((원수보험료, IFRS4 기준)

을 올렸으며, 당기순이익은 약 1조 5,367억원(별도 재무제표, IFRS17/9 기준)을 기록하였습니다.

또한 당사는 글로벌 초우량 보험회사로 발돋움하기 위하여 세계 금융의 중심지인

미국을 해외 거점시장으로 집중 공략함과 동시에 중국, 인도네시아, 미얀마 등지에 사무소 개설과 현지보험사 지분투자 등을 통해 글로벌화를 위한 발판을 마련해

놓았습니다.

급속도로 증가하고 있는 장기보상과 고객콜서비스 업무의 품질과 효율성을

제고하고, 급격하게 변화하고 있는 보험채널 환경변화에 대응하기 위해 자회사 및

손자회사를 출범하였으며 금융소비자 보호 법규정 등이 지속적으로 강화되고 있는

추세에 대응하여 회사에서도 완전판매 실천을 통한 고객만족도 제고를 최우선 전략

과제로 추진해오고 있습니다. 앞으로도 DB손해보험은 선제적인 대응과 혁신을

거듭하여 지속가능경영의 기틀을 다져가겠습니다.

나. 자금조달 및 운용

당사는 보험업을 영위하는 회사로서 보험상품 판매를 통한 보험료 수입으로 보험금, 사업비, 운용자금 등의 필요한 재원을 충당하고 있습니다.

1) 보험종목별 수입보험료 내역

| (단위 : 억원, % ) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | ||||

|---|---|---|---|---|---|---|---|

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | ||

| 손해 보험 |

화 재 | 486 | 0.3 | 504 | 0.3 | 484 | 0.3 |

| 해 상 | 1,652 | 1.0 | 1,430 | 0.9 | 1,267 | 0.9 | |

| 자동차 | 43,103 | 25.6 | 42,143 | 26.5 | 40,821 | 27.4 | |

| 보증 | - | - | 1 | - | 1 | - | |

| 특종 | 13,063 | 7.7 | 11,625 | 7.3 | 10,079 | 6.8 | |

| 해외원 | 5,475 | 3.2 | 4,440 | 2.8 | 3,317 | 2.2 | |

| 해외수재 | 1,108 | 0.7 | 908 | 0.6 | 814 | 0.5 | |

| 장기 | 102,075 | 60.5 | 95,772 | 60.2 | 89,910 | 60.2 | |

| 개인연금 | 1,664 | 1.0 | 2,158 | 1.4 | 2,564 | 1.7 | |

| 합 계 | 168,626 | 100.0 | 158,981 | 100.0 | 149,257 | 100.0 | |

주1) 수입보험료는 원수보험료+수재보험료-해약환급금 기준임

주2) 부수사업은 (재공제) 특종보험에 포함됨

주3) 해당 표는 기업회계기준서 제1104호 '보험계약'을 기준으로 작성함

2) 보험종목별 보험금 내역

| (단위 : 억원, %) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | ||||

|---|---|---|---|---|---|---|---|

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | ||

| 손해 보험 |

화 재 | 219 | 0.3 | 257 | 0.4 | 158 | 0.2 |

| 해 상 | 191 | 0.2 | 140 | 0.2 | 104 | 0.2 | |

| 자동차 | 31,067 | 40.4 | 29,265 | 43.1 | 27,467 | 43.4 | |

| 보증 | (2) | - | (1) | - | (1) | - | |

| 특종 | 4,102 | 5.3 | 3,628 | 5.3 | 3,285 | 5.2 | |

| 해외원 | 3,441 | 4.5 | 1,308 | 1.9 | 894 | 1.4 | |

| 외국수재 | 636 | 0.8 | 586 | 0.9 | 386 | 0.6 | |

| 장기 | 37,206 | 48.4 | 32,705 | 48.2 | 31,049 | 49.0 | |

| 개인연금 | 11 | - | 11 | - | 14 | - | |

| 합 계 | 76,871 | 100.0 | 67,899 | 100.0 | 63,356 | 100.0 | |

주1) 순보험금(지급보험금-수입보험금-구상이익) 기준임

주2) 부수사업은 (재공제) 특종보험에 포함됨

주3) 해당 표는 기업회계기준서 제1104호 '보험계약'을 기준으로 작성함

3) 보험종목별 순사업비 현황

| (단위 : 억원, % ) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 보유 보험료 |

순사업비 | 비 율 | 보유 보험료 |

순사업비 | 비 율 | 보유 보험료 |

순사업비 | 비 율 | ||

손해 보험 |

화 재 | 234 | 164 | 70.1 | 293 | 166 | 56.7 | 338 | 154 | 45.6 |

| 해 상 | 336 | 63 | 18.8 | 294 | 68 | 23.1 | 273 | 61 | 22.3 | |

| 자동차 | 43,030 | 6,488 | 15.1 | 42,089 | 6,158 | 14.6 | 40,543 | 5,888 | 14.5 | |

| 보증 | - | - | - | - | - | - | - | - | - | |

| 특종 | 7,437 | 1,695 | 22.8 | 6,656 | 1,427 | 21.4 | 5,962 | 1,109 | 18.6 | |

| 해외원 | 3,655 | 1,458 | 39.9 | 3,414 | 1,230 | 36.0 | 2,581 | 897 | 34.8 | |

| 외국수재 | 1,087 | 269 | 24.7 | 891 | 242 | 27.2 | 800 | 228 | 28.5 | |

| 장기 | 98,500 | 26,008 | 26.4 | 92,080 | 21,038 | 22.8 | 86,717 | 18,634 | 21.5 | |

| 개인연금 | 1,664 | 64 | 3.8 | 2,157 | 72 | 3.3 | 2,563 | 90 | 3.5 | |

| 합 계 | 155,943 | 36,209 | 23.2 | 147,874 | 30,401 | 20.6 | 139,777 | 27,061 | 19.4 | |

주1) 부수사업은 (재공제) 특종보험에 포함됨

주2) 해당 표는 기업회계기준서 제1104호 '보험계약'을 기준으로 작성함

4) 운용자산 현황

| (단위 : 백만원,%) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | |||||

|---|---|---|---|---|---|---|---|---|

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | |||

| 운용 자산 |

대 출 | 기말잔액 | 11,176,993 | 24.87 | 12,759,380 | 31.49 | 12,587,107 | 30.22 |

| 운용수익 | 429,172 | 33.37 | 525,922 | 35.95 | 489,661 | 36.77 | ||

| 유가증권 | 기말잔액 | 31,589,033 | 70.29 | 25,848,411 | 63.79 | 27,490,900 | 66.01 | |

| 운용수익 | 828,245 | 64.41 | 923,298 | 63.11 | 807,458 | 60.63 | ||

| 현ㆍ예금 및 신탁 | 기말잔액 | 995,377 | 2.21 | 730,495 | 1.80 | 428,284 | 1.03 | |

| 운용수익 | 15,596 | 1.21 | 2,750 | 0.19 | 21,294 | 1.60 | ||

| 기 타 | 기말잔액 | 1,181,429 | 2.63 | 1,179,841 | 2.91 | 1,143,224 | 2.74 | |

| 운용수익 | 12,981 | 1.01 | 11,044 | 0.75 | 13,333 | 1.00 | ||

| 계 | 기말잔액 | 44,942,832 | 100.00 | 40,518,127 | 100.00 | 41,649,515 | 100.00 | |

| 운용수익 | 1,285,994 | 100.00 | 1,463,014 | 100.00 | 1,331,746 | 100.00 | ||

주1) 운용수익 : 운용수익은 보험업감독업무시행세칙상의 투자영업수익에서 투자영업비용을

차감한 투자영업이익 기준임

주2) 유가증권 : 외환손익 및 파생상품 거래/평가손익 포함

주3) 대출 : 대손충당금 차감후 기준

주4) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

다. 영업 종류별 현황

1) 영업규모 및 실적

- 모집형태별 원수보험료(요약)

| (단위 : 백만원, %) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | ||||

|---|---|---|---|---|---|---|---|

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | ||

| 손해 보험 |

화 재 | 49,072 | 0.3 | 50,877 | 0.3 | 48,729 | 0.3 |

| 해상 | 161,563 | 0.9 | 140,215 | 0.9 | 124,145 | 0.8 | |

| 자동차 | 4,575,484 | 26.9 | 4,455,320 | 27.8 | 4,311,243 | 28.6 | |

| 보증 | 41 | - | 78 | - | 58 | - | |

| 특종 | 1,287,926 | 7.6 | 1,141,335 | 7.1 | 992,932 | 6.6 | |

| 해외원 | 571,484 | 3.4 | 460,777 | 2.9 | 350,161 | 2.3 | |

| 해외수재 | - | - | - | - | - | - | |

| 장기 | 10,207,473 | 60.0 | 9,577,180 | 59.7 | 8,991,026 | 59.7 | |

| 개인 연금 | 166,401 | 1.0 | 215,758 | 1.3 | 256,374 | 1.7 | |

| 합계 | 17,019,444 | 100.0 | 16,041,540 | 100.0 | 15,074,668 | 100.0 | |

주1) 퇴직보험 특별계정 제외됨

주2) 원수보험료에는 투자계약이 포함되어 있음

주3) 해당 표는 기업회계기준서 제1104호 '보험계약'을 기준으로 작성함

주4) 세부 내역은 XII. 상세표의 4. 모집형태별 원수보험료(상세)에서 확인 가능함

| ※상세 현황은 '상세표-4. 모집형태별 원수보험료(상세)' 참조 |

2) 자산운용 현황

가) 자산운용률

| (단위 : 백만원,%) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 |

|---|---|---|---|

| 총 자 산(A) | 48,513,528 | 50,396,099 | 51,188,048 |

| 운 용 자 산(B) | 44,942,832 | 40,518,127 | 41,649,515 |

| 자산운용률(B/A) | 92.64 | 80.40 | 81.37 |

주1) 총자산(A) 및 운용자산(B) : 재무상태표상 금액임

주2) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

나) 운용내역별 수익현황

| (단위 : 백만원,%) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | |||||

|---|---|---|---|---|---|---|---|---|

| 금 액 | 비 율 | 금 액 | 비 율 | 금 액 | 비 율 | |||

| 운용 자산 |

대 출 | 기말잔액 | 11,176,993 | 24.87 | 12,759,380 | 31.49 | 12,587,107 | 30.22 |

| 운용수익 | 429,172 | 33.37 | 525,922 | 35.95 | 489,661 | 36.77 | ||

| 유가증권 | 기말잔액 | 31,589,033 | 70.29 | 25,848,411 | 63.79 | 27,490,900 | 66.01 | |

| 운용수익 | 828,245 | 64.41 | 923,298 | 63.11 | 807,458 | 60.63 | ||

| 현ㆍ예금 및 신탁 | 기말잔액 | 995,377 | 2.21 | 730,495 | 1.80 | 428,284 | 1.03 | |

| 운용수익 | 15,596 | 1.21 | 2,750 | 0.19 | 21,294 | 1.60 | ||

| 기 타 | 기말잔액 | 1,181,429 | 2.63 | 1,179,841 | 2.91 | 1,143,224 | 2.74 | |

| 운용수익 | 12,981 | 1.01 | 11,044 | 0.75 | 13,333 | 1.00 | ||

| 계 | 기말잔액 | 44,942,832 | 100.00 | 40,518,127 | 100.00 | 41,649,515 | 100.00 | |

| 운용수익 | 1,285,994 | 100.00 | 1,463,014 | 100.00 | 1,331,746 | 100.00 | ||

주1) 운용수익 : 보험업감독업무시행세칙상의 투자영업수익에서 투자영업비용을

차감한 투자영업이익 기준임

주2) 유가증권 : 외환손익 및 파생상품 거래/평가손익 포함

주3) 대출 : 대손충당금 차감후 기준

주4) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

다) 항목별 운용내역

다-1) 대출

- 대출금 운용내역

| (단위 : 백만원,%) |

| 종 류 | 제 57기 | 제 56기 | 제 55기 | ||||

|---|---|---|---|---|---|---|---|

| 금 액 | 수익률 | 금 액 | 수익률 | 금 액 | 수익률 | ||

| 개 인 | 1,293,667 | 2.74 | 4,981,278 | 4.31 | 5,018,736 | 4.18 | |

| 기 업 | 대기업 | 3,724,994 | 4.20 | 2,291,512 | 3.76 | 2,436,125 | 3.51 |

| 중소기업 | 6,158,332 | 5.84 | 5,486,589 | 4.95 | 5,132,246 | 4.25 | |

| 합 계 | 11,176,993 | 4.61 | 12,759,380 | 4.47 | 12,587,107 | 4.06 | |

주1) 대손충당금, 현재가치할인차금,이연대출부대수익, 이연대출부대비용 "반영 후" 금액임.

주2) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

- 대출금의 잔존기간별 잔액

| (단위 : 백만원) |

| 1년이하 | 1년초과 ~ 3년이하 |

3년초과 ~ 5년이하 |

5년초과 | 합 계 |

|---|---|---|---|---|

| 3,378,168 | 3,559,563 | 1,689,006 | 2,595,596 | 11,222,333 |

주1) 보험계약대출, 현재가치할인차금, 이연대출부대수익, 이연대출부대비용 "반영 전" 금액임.

다-2) 유가증권 투자

- 유가증권 운용내역

| (단위 : 백만원,%) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | ||||

|---|---|---|---|---|---|---|---|

| 기말잔액 | 이익률 | 기말잔액 | 이익률 | 기말잔액 | 이익률 | ||

| 국내 | 국ㆍ공채 | 6,062,154 | 1.24 | 4,631,741 | 1.20 | 4,183,977 | 1.79 |

| 특 수 채 | 2,541,344 | 2.08 | 2,294,456 | 1.73 | 2,363,908 | 2.36 | |

| 금 융 채 | 1,020,740 | 3.66 | 508,942 | 2.48 | 689,817 | 3.29 | |

| 회 사 채 | 3,735,728 | 3.34 | 2,293,186 | 1.85 | 2,317,426 | 2.25 | |

| 수익증권 | 9,172,112 | 4.01 | 8,130,343 | 4.02 | 8,198,088 | 4.15 | |

| 주 식 | 1,238,634 | 3.20 | 1,211,125 | 1.83 | 1,163,922 | 4.62 | |

| 기 타 | 439,342 | 11.40 | 41,544 | 1.13 | 134,584 | 1.54 | |

| 소 계 | 24,210,054 | 3.03 | 19,111,337 | 2.62 | 19,051,722 | 3.16 | |

| 해외 | 외화증권 | 7,378,979 | 2.61 | 6,737,074 | 2.99 | 8,439,178 | 2.94 |

| 소 계 | 7,378,979 | 2.61 | 6,737,074 | 2.99 | 8,439,178 | 2.94 | |

| 합 계 | 31,589,033 | 2.93 | 25,848,411 | 2.72 | 27,490,900 | 3.09 | |

주1) 이익률 : 보험업감독업무시행세칙상의 투자영업수익에서 투자영업비용을 차감

한 투자영업이익 기준임

주2) 주식 : 출자금 포함

주3) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

- 유가증권 시가정보

| (2023. 12. 31 현재) | (단위 : 백만원) |

| 구 분 | 장부가액(A) | 시가(B) | 평가손익(B-A) | 충당금 잔액 | |

|---|---|---|---|---|---|

| 국 내 | 상장주식 | 55,565 | 59,915 | 4,350 | - |

| 비상장주식 | 1,162,912 | 1,178,719 | 15,807 | - | |

| 합 계 | 1,218,477 | 1,238,634 | 20,157 | - | |

주) 장부가액 : 당기말 공정가액으로 평가하기 직전의 장부가액임

다-3) 현ㆍ예금 및 신탁자산 운용내역

| (단위 : 백만원,%) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 | |||

|---|---|---|---|---|---|---|

| 기말잔액 | 이익률 | 기말잔액 | 이익률 | 기말잔액 | 이익률 | |

| 현ㆍ예금 | 995,377 | 1.82 | 730,495 | 0.48 | 428,284 | 6.06 |

주1) 당기는 IFRS 17/9 기준 (전기와 전전기는 기공시 금액)

3) 주요 상품ㆍ서비스 내용

가) 보험상품

| 상 품 명 | 개요 |

|---|---|

| 무배당 프로미라이프 참좋은행복더블플러스종합보험 | 주요질병 보장 및 질병진단시 납입면제 기능이 강화된 인보장 전용보험 |

| 무배당 프로미라이프 참좋은훼밀리더블플러스종합보험 | 상해, 질병의 인보장 부터 배상책임까지 종합보장이 가능한 보험 |

| 무배당 프로미라이프 아이(I)러브(LOVE)플러스건강보험 | 태아부터 30세까지 자녀들에게 발생할 수 있는 질병 및 상해 등 각종 위험보장 |

| 무배당 프로미라이프 참좋은치아사랑보험 | 다양한 치과치료를 단계별로 보장하는 치아 전용 보험 |

| 무배당 프로미라이프 New I'mOK암보험 | 부위별 암진단 강화한 암 전용 보험 |

| 무배당 프로미라이프 브라보단체보험 | 질병, 상해, 생활리스크 등 단체의 니즈에 맞는 보장 |

| 연금저축손해보험 스마트연금보험 | 풍요롭고 여유로운 노후설계를 위한 연금 플랜 |

| 무배당 프로미라이프 참좋은화재든든보장보험 | 주택 및 사업장의 화재 뿐만 아니라 배상책임까지 보장이 가능한 재물보험 |

| 무배당 프로미라이프 참좋은3.2.5간편건강보험 | 유병자도 간편하게 가입할 수 있는 보험 |

| 무배당 프로미라이프 간편한가족사랑간병치매보험 | 유병자와 고령자를 위해 중증치매부터 경증치매, 간병 등 장기 요양이 필요한 질병을 보장 |

| 무배당 프로미라이프 1Q초간편건강보험 | 5년이내 암, 뇌혈관, 심장질환, 간경화 치료이력이 없는 경우 등 유병자도 가입가능한 건강보험 |

| 무배당 프로미라이프 참착한新3.3.5간편건강보험 | 입원/수술력이 존재하더라도 경증인 경우 합리적인 보험료로 가입가능한 新경증 간편건강보험 |

| 무배당 프로미라이프 나에게맞춘간편건강보험 | 가입 후 무사고시 계약 전환을 통해 고객 병력별 맞춤형 상품을 제공하는 간편건강보험 |

| 무배당 프로미라이프 나에게맞춘생활종합보험 | 홈케어, 일상건강케어 등 생활리스크를 보장 |

| 무배당 프로미라이프 나에게맞춘플러스종합보험 | 상해 및 질병 등을 보장하는 고객 건강에 맞춘 종합보험 |

| 무배당 프로미라이프 아이와함께하는건강보험 | 자녀와 부양자 동시가입이 가능한 가족결합형 보험 |

| 무배당 프로미라이프 나에게맞춘2Q간편건강보험 | 5년이내 6대질병(암, 협심증, 심근경색증, 뇌졸중증, 간경화, 심장판막증) 유병자도 가입가능한 건강보험 |

| 무배당 프로미라이프 요양실손보장보험 | 간병서비스 및 요양서비스 집중보장형 보험 |

| 무배당 프로미라이프 청춘어람 종합보험 | 2030세대를 위한 종합보험 |

| 무배당 프로미라이프 참좋은운전자상해보험 | 운전자 중과실 사고, 벌금 등 운전자비용 부터 일반상해까지 보장이 가능한 보험 |

| 무배당 프로미라이프 참좋은라이더+보험 | 이륜차 운전자의 중과실 사고, 벌금 등 비용 담보부터 운전 중 상해까지 보장이 가능한 보험 |

| 무배당 프로미라이프 실손의료비보험 | 실손의료비 보장을 원하는 고객을 위한 실속형 단독실손의료비보험 |

| 무배당 프로미라이프 노후실손의료비보험 | 최대 75세까지 고연령 부모세대까지 가입 가능한 의료비 보장보험 |

| 무배당 프로미라이프 간편실손의료비보험(유병력자용) | 사전고지를 간소화하여 유병력자도 가입이 가능한 의료비 보장보험 |

| 무배당 프로미라이프 펫블리 반려견보험 | 반려견의 의료비 실손보장 및 상해로 인한 견주 보장이 가능한 보험 |

| 프로미카개인용자동차보험 프로미카다이렉트(TM)개인용자동차보험 프로미카다이렉트개인용자동차보험 |

10인승 이하 개인소유 자가용승용차를 가입대상으로 하는 상품 |

| 프로미카업무용자동차보험 프로미카다이렉트(TM)업무용자동차보험 프로미카다이렉트업무용자동차보험 |

10인승 이하 개인소유 자가용승용차를 제외한 모든 비사업용 자동차를 가입대상으로 하는 상품 (단, 이륜자동차는 제외) |

| 프로미카영업용자동차보험 프로미카다이렉트(TM)영업용자동차보험 |

사업용자동차를 가입대상으로 하는 상품 |

| 화재보험 | 화재로 인한 재물손해와 비용손해를 보상 |

| 기술보험 | 공사장 내 공사물건 손해 및 배상책임손해를 보상 |

| 근재보험 | 근로자가 업무상 재해를 입게 될 경우의 손해 혹은 사용자의 손해배상책임에 따른 경제적 손해를 보상 |

| 책임보험 | 법률상 손해배상금,소송비용, 변호사보수, 중재 또는 화해비용, 응급비용, 호송 또는 긴급조치에 소요된비용을 보상 |

| 상해보험 | 급격, 우연한 외래사고로 입은 상해 손해 및 법률상 배상책임 손해를 보상 |

| 종합보험 | 화재에 따른 직접, 소방, 피난손해 및 그로 인한 기업 휴지 손해, 영업배상책임으로 인한 손해, 기계에 발생한 물적손해를 보상 |

| 적하보험 | 수출입 화물에 대한 손해를 보상 |

| 선박보험 | 선박에 대한 손해를 보상 |

| 항공보험 | 항공기에 대한 손해를 보상 |

|

보증보험 |

채무불이행으로 채권자가 입게 되는 손해를 보상 |

|

권리보험 |

동산, 부동산에 대한 권리상의 하자로 인한 손해를 보상 |

|

기타보험 |

상기항목으로 분류되지 않는 기타 새로운 형태의 손해를 보상 |

| 무배당 프로미 퇴직연금 이율보증형보험 | 납입된 적립금의 금리가 만기 시점까지 확정되어 있는 원리금보장형 보험 |

| 무배당 프로미 퇴직연금 금리연동형 보험 | 납입된 적립금의 금리가 매월 공시되는 금리로 변동이 되는 원리금보장형 보험 |

| 무배당 프로미 퇴직연금 실적배당형 보험 | 일임된 상품의 운용실적에 따라 적립금 평가액이 변동되는 실적배당형 보험 |

나) 대출 상품

| 구분 | 내용 | |

|---|---|---|

| 보험계약대출 | 대상 | 보험계약대출 가능금액 5만원 이상인 장기보험가입 고객 |

| 금리 | 3.20%~9.50% | |

| 기간 및 상환방법 | 보험계약 만기일까지 원리금 자유 상환 | |

| 신용대출 | 대상 | 당사 보험계약 유지중인 고객(만 26세 이상, 유지기간 1년) 또는 당사 개인신용대출 심사기준 적격자 |

| 금리 | 6.63%~16.81%(고정금리) | |

| 기간 및 상환방법 | 1년, 2년, 3년, 4년, 5년 (원금분할상환) | |

다) 서비스

| 구분 | 내용 |

| 긴급출동 서비스 | 전국 461여개 프로미 긴급출동 네트워크를 통해, 24시간 365일 신속, 정확한 서비스 제공 |

| 현장출동 서비스 | 전국 330여개 현장출동 네트워크가 24시간 365일, 신속한 사고현장지원 서비스 제공 |

| 오토케어 서비스 | 전국 304여개 프로미카월드를 통해 25개 항목의 차량점검 서비스, 수리차량운반 서비스, 차량실내 살균·탈취 서비스, 차량검사/등록 대행 예약 서비스 제공 |

3. 파생상품거래 현황

가. 파생상품 계약 현황

당사는 환율 및 이자율 변동에 따른 위험을 회피할 목적으로 통화선도, 통화스왑 계약 등을 체결하고 있습니다. 기업회계기준에 따라, 위험회피목적의 파생상품계약에서 발생한 손익은 당기순이익 또는 기타포괄손익으로 구분하여 인식하였으며, 매매목적의 파생상품계약에서 발생된 손익은 당기순이익으로 인식하였습니다. 파생상품의 공정가액은 외부평가기관(KIS채권평가, 나이스피앤아이)이 제공하는 평가값을 이용하였습니다.

당기말 파생상품 계약현황 및 평가손익은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | ||

|---|---|---|---|---|---|

| 위험회피목적 | 통화관련 | 통화선도 | 5,348,339 | 83,379 | 28,635 |

| 통화스왑 | 3,731,340 | 49,890 | 90,339 | ||

| 이자관련 | 채권선도 | 757,068 | 53,636 | 10,288 | |

| 소계 | 9,836,747 | 186,905 | 129,262 | ||

| 매매목적 | 통화관련 | 통화선도 | 0 | 0 | 0 |

| 이자관련 | 매입옵션 | 0 | 0 | 0 | |

| 채권선물 | 17,325 | 0 | 0 | ||

| 주식관련 | 매입옵션 | 0 | 0 | 0 | |

| 매도옵션 | 0 | 0 | 0 | ||

| 신용관련 | 신용스왑 | 0 | 0 | 0 | |

| 소계 | 17,325 | 0 | 0 | ||

| 총 계 | 9,854,072 | 186,905 | 129,262 | ||

나. 신용파생상품 현황

1) 신용파생상품 거래현황

| (단위 : 백만원) |

| 구 분 | 신용매도 | 신용매입 | ||||

|---|---|---|---|---|---|---|

| 해외물 | 국내물 | 계 | 해외물 | 국내물 | 계 | |

| Credit Default Swap | - | - | - | - | - | - |

| 계 | - | - | - | - | - | - |

2) 신용파생상품 상세명세

| (단위 : 백만원) |

| 상품종류 | 보장매도자 | 보장매수자 | 취득일 | 만기일 | 액면금액 | 평가금액 | 기초자산(준거자산) |

|---|---|---|---|---|---|---|---|

| Credit Default Swap | - | - | - | - | - | - | - |

| 계 | - | - | - | - | - | - | - |

4. 영업설비

가. 사업단의 현황

- 당사의 2023년 12월31일 기준 사업단 등 현황은 다음과 같습니다.

(단위 : 개)

|

구분 |

사업단 |

지점 |

영업소 |

계 |

| 강북사업본부 | 7 | 52 | 2 | 61 |

| 강남사업본부 | 10 | 51 | 5 | 66 |

| 경인사업본부 | 7 | 43 | 6 | 56 |

| 부산사업본부 | 8 | 51 | 2 | 61 |

| 대구사업본부 | 6 | 39 | 1 | 46 |

| 충청사업본부 | 5 | 32 | 3 | 40 |

| 호남사업본부 | 6 | 40 | 1 | 47 |

| 전략사업본부 | 12 | 82 | 0 | 94 |

| 계 | 61 | 390 | 20 | 471 |

주) 본점은 사업단 수에서 제외

※ 당사는 영업조직 외 ①자동차보상부를 서울 5개, 인천, 경기, 부산(경남), 대구(경북), 대전(충청),

광주(호남) 등에 각 1개 등 총 11개를 두고 있으며 ②장기보상부를 수도권 1개, 지방(충청) 1개 등 총 2개를 두고 있습니다.

※ 당사는 해외지점 4개(괌,하와이,캘리포니아,뉴욕), 해외사무소 3개(북경,자카르타, 양곤)를

두고 있습니다.

나. 부동산의 현황

| (2023.12.31 현재) (단위 : 백만원) |

| 구 분 | 토 지 | 건물과 구축물 | 합 계 |

| 본 사 | 203,615 | 61,427 | 265,042 |

| 본사外 | 953,948 | 133,751 | 1,087,699 |

| 합 계 | 1,157,563 | 195,178 | 1,352,741 |

註) 부동산 현황은 K-IFRS 연결 기준임.

5. 재무건전성 등 기타 참고사항

가. 산업의 특성

보험업은 사람의 생사에 관하여 약정한 급여의 제공을 약속하거나 우연한 사고로

인하여 발생하는 손해의 보상을 약속하고 금전을 수수하는 것 등을 업으로 행하는

것으로, 생명보험업, 손해보험업, 제3보험업으로 구분합니다.

손해보험은 다시 일반손해보험과 장기손해보험으로, 일반손해보험은 자동차보험,

화재보험, 해상보험, 보증보험 등으로 구분합니다.

당사가 주력으로 하고 있는 손해보험업은 가계성 보험상품의 비중이 높아 주로

국내시장에 의존하는 내수산업으로서의 성격을 지니고 있습니다. 또한 주요 수익

창출원인 자산운용부문의 성과와 수입보험료의 상당부분을 차지하는 장기보험의

수익이 금리와 시장 동향에 상당부분 영향을 받습니다.

보험산업은 경기흐름을 뒤따라가는 경기후행적 특성이 강하며, 보험영업 자체가

계절성을 가진다기 보다는 회사의 이익에 영향을 미치는 손해율이 계절성을 갖는

경향이 있습니다.

나. 시장규모 및 성장성

국내 손보시장에는 16개 국내 손해보험사와 15개 외국계 손해보험사 등 모두

31개의 보험사가 진입하여 사업을 영위하고 있습니다. 국내 손해보험사는 14개의

종합손해보험사, 1개의 재보험사, 1개의 보증보험 전업사로 구성되어 있습니다.

(손해보험협회 분류기준)

2022년3분기('22.1.1~'22.9.30) 기준 손해보험업계는 원수보험료 70.4조원을 거수하였으며, 보종별로는 장기보험 47.0조원, 일반보험 7.8조원, 자동차보험은 15.6조원을 시현하였습니다.

반면, 2023년3분기('23.1.1~'23.9.30)에는 보험료 기준 총 83.1조원을 거수하였고, 보종별로는 장기보험 58.7조원, 일반보험 8.6조원, 자동차보험은 15.8조원을 시현하였습니다.

보험종목별 비중을 보면, 일반보험 10.3%, 자동차보험 19.0%, 장기보험 70.6%를 차지하고 있습니다.

(손해보험협회 자료, 15개 손해보험사 기준, https://www.knia.or.kr/data/gistat/statistics-monthly01?rptdocGrpCd=01)

- 시장점유율 추이

최근 3년간 국내 주요 손해보험사의 보험종목별 시장점유율은 아래와 같습니다.

| (단위 : %) |

| 구분 | 2023년 3분기 | 2022년 | 2021년 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 자동차 | 장기 | 일반 | 합계 | 자동차 | 장기 | 일반 | 합계 | 자동차 | 장기 | 일반 | 합계 | |

| 당사 | 21.7 | 15.3 | 17.7 | 16.8 | 21.4 | 15.5 | 17.5 | 17.0 | 21.2 | 15.3 | 16.6 | 16.7 |

| 삼성 | 28.1 | 21.3 | 19.0 | 22.4 | 28.4 | 19.2 | 19.3 | 21.3 | 29.0 | 20.0 | 18.3 | 21.8 |

| 현대 | 21.4 | 14.4 | 16.1 | 15.9 | 21.3 | 16.1 | 17.0 | 17.3 | 21.1 | 15.9 | 16.2 | 17.1 |

| KB | 13.8 | 11.7 | 11.5 | 12.1 | 13.5 | 12.9 | 12.6 | 13.0 | 13.1 | 12.7 | 12.7 | 12.8 |

주) 손해보험협회 자료, 15개 손해보험사 기준('22년 이전 '원수보험료', '23년 이후 '보험료' 기준)

다. 시장에서 경쟁력을 좌우하는 요인 및 회사가 경쟁에서 우위를 점하기

위한 주요 수단(전략 작성)

1) 수익성 기반의 성장확대를 통한 경영성과 극대화

당사는 수익과 성장이 균형을 이룬 외형 확대를 도모함과 동시에 손해율 안정을 위해 U/W 역량을 지속적으로 강화해 나가고 있습니다. 또한, 수익성 증대 차원에서 당사의 경쟁력이라고 할 수 있는 채널별 강한 조직력과 영업경쟁력을 앞세워 판매채널 다각화에도 힘쓰고 있습니다. 특히 설계사 중심의 전통 채널 영업 외에도 독립법인대리점(GA)ㆍ방카슈랑스ㆍ홈쇼핑 등 멀티채널 제휴를 확대하고 신규 사업모델을 창출해 각 부문의 시장점유율을 높여 나가고자 합니다. 그리고, 자동차보험 손익개선을 통한 영업이익 시현, 장기보험 위험률차익 확대, 재무성과와 연계한 효과적 사업비 집행, 자산건전성 강화를 통한 안정적 운용수익 확보를 통해 경영성과 극대화에 주력해 나가겠습니다.

2) 해외시장 진출 확대 및 미주지역 등 기진출 지역의 손익관리 강화

글로벌 초우량 보험회사로 발돋움하기 위하여 세계 금융의 중심지인 미국을 해외 거점시장으로 집중 공략함과 동시에 중국, 인도네시아, 베트남, 미얀마 등지에 사무소 및 법인 개설과 현지보험사 지분투자 등을 통해 글로벌화를 위한 발판을 마련해 놓았습니다.

향후 미주지역에 대한 손익관리를 더욱 강화함과 동시에 旣사무소 진출지역의 사업모델을 구체화하고 동남아시아 국가에 대한 추가 진출도 추진해 나갈 계획입니다.

3) 사업전문화추진

2011.4월 업무 효율과 전문성 제고를 위해 보상 및 대고객 서비스 3개 기능을 분사하여 3개의 자회사를 출범하였습니다. 이는 장기손해사정을 주업무로 하는 DB씨에이에스손해사정㈜, 장기손해사정과 관련된 사고조사를 주업무로 하는 DB씨에스아이손해사정㈜, 고객콜서비스와 자동차 보상관련 현장출동 협력업체 관리를 주업무로 하는 DB씨엔에스자동차손해사정㈜ 입니다. 또한, 2013.2월 TM사업 구조를 개선하고 영업 전문성을 강화하기 위해 TM조직 일부를 분사하여 보험판매자회사인 DB엠앤에스㈜를 출범하였으며, 2014년 5월 종합금융서비스형 손자회사인 DB금융서비스(주)의 출범식을 가졌습니다. 이러한 자회사 및 손자회사를 통해 급속도로 증가하고 있는 장기보상과 고객콜서비스 업무의 품질과 효율성을 제고해 나가며, 급격하게 변화하고 있는 보험채널 환경변화에 대응해 나갈 계획입니다.

4) 완전판매 정착을 통한 고객만족도 제고

금융소비자 보호 법규정 등이 지속적으로 강화되고 있는 추세에 대응하여 회사에서도 완전판매 실천을 통한 고객만족도 제고를 최우선 전략과제로 추진해오고 있습니다. 또한 '서비스 스탠다드’를 제정하여 고객응대/보험가입/고객관리/긴급출동/불만처리 등의 항목에서 임직원들이 반드시 지켜야 할 미션과 활동지침을 매뉴얼화했습니다. 한편 이미 시행하고 있는 불완전판매 점검 활동과 부진조직에 대한 컨설팅, 불완전 판매 유발 임직원, 모집자에 대한 삼진아웃 등 완전판매 정착을 위한 활동들을 지속적으로 강화해 나가고 있습니다.

5) 지속가능경영 강화

DB손해보험은 '고객과 함께 행복한 사회를 추구하는 글로벌 보험그룹'이라는 비전을 수립하고, 지속가능한 사회를 위한 ESG경영 체계 구축을 목표로 중장기 로드맵을 구축하여 이행하고 있습니다. 환경, 사회, 거버넌스 영역별로 전사 환경경영 체계 구축(E), 이해관계자를 위한 사회적 가치 창출(S), 글로벌 수준의 지배 구조 체계 구축(G)을 ESG경영 추진방향으로 설정하였으며, 이에 따른 세부 전략을 추진하고 있습니다.

라. 위험기준 지급여력비율

지급여력비율이란 지급여력금액을 지급여력기준금액으로 나눈 비율이며, 보험회사 자기자본의 건전성을 나타내는 지표입니다. 지급여력금액은 보험회사에 예상치 못한 손실 발생 시 이를 보전하여 지급능력을 유지할 수 있도록 하는 리스크 버퍼(Risk Buffer)이며, 지급여력기준금액은 보험회사에 내재된 생명장기손해보험위험액, 일반손해보험위험액, 시장위험액(금리위험 포함), 신용위험액 등의 규모를 측정하여 산출된 필요 자기자본을 말합니다.

보험업감독규정에서는 지급여력비율을 100% 이상 유지할 것을 의무화하고 있으므로, 회사는 우수한 자본 건전성을 유지하고 있습니다.

| (단위 : 백만원, %) |

| 구분 | 제57(당)기 말 | 제56(전)기 말 | 제55(전전)기 말 |

|---|---|---|---|

| 지급여력금액(A) | 19,575,206 | 7,398,312 | 7,794,908 |

| 지급여력기준금액(B) | 8,396,170 | 4,332,508 | 3,837,874 |

| 지급여력비율(A/B) | 233.1 | 170.8 | 203.1 |

| 주1) 전기 및 전전기말은 RBC 방식으로 산출하였으며, 제57(당)기부터 K-ICS방식으로 산출하였습니다. 주2) RBC와 K-ICS 방식의 주된 차이는 보험부채의 평가 기준이 원가평가에서 시가평가로 변경되었으며, 요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 충격 시나리오 방식으로 변경된 점 등이 있습니다. |

마.신용등급현황

-I. 회사의 개요, 1. 회사의 개요 중 "아. 신용평가에 관한 사항"을 참조 바랍니다.

[주요종속회사인 DB생명보험(주) 관련사항]

1. 사업의 개요

가. 사업의 개요 요약

DB생명보험은 보험업에 따른 생명보험업, 제3보험업 등을 주요 영업목적으로 하고 있으며, 1989년 4월 14일 창립한 이래로 고객으로부터 더욱 사랑 받는 생명보험사가 되기 위해 끊임없이 노력하고 있습니다.

임직원,설계사, 대리점, 방카슈랑스의 판매채널로 영업활동을 수행하고 있으며 이중 현재 대리점을 통한 수입보험료가 가장 큰 비중을 차지하고 있고 보험종목별 수입보험료 내역을 보면 생존보험,사망보험,생사혼합보험,단체보험,특별계정 중 사망을 보장하는 사망보험이 전체 77.3%로 가장 큰 비중을 차치하고 있습니다.

보험종목별 보험금지급 또한 사망보험과 생사혼합보험이 각각 55.0% , 16.1%로 가장 큰 비중을 차지하고 있고 전체 보험계약 건수는 1,554,835 건을 보유하고 있으며 전체 누적기준 준비금 평잔은 12조 2,409억 규모에 있습니다.

총자산 중 운용자산(특별계정자산 제외)은 8조 6,718억규모로 자산운용율은 95.97%이며 자산별 운용자산 비율을 살펴보면 전기대비 유가증권의 비율은 증가하고 대출자산의 비율이 감소하고 있으며 전체 운용자산수익율은 전기 3.23%에서 3.35%로 증가하였습니다.

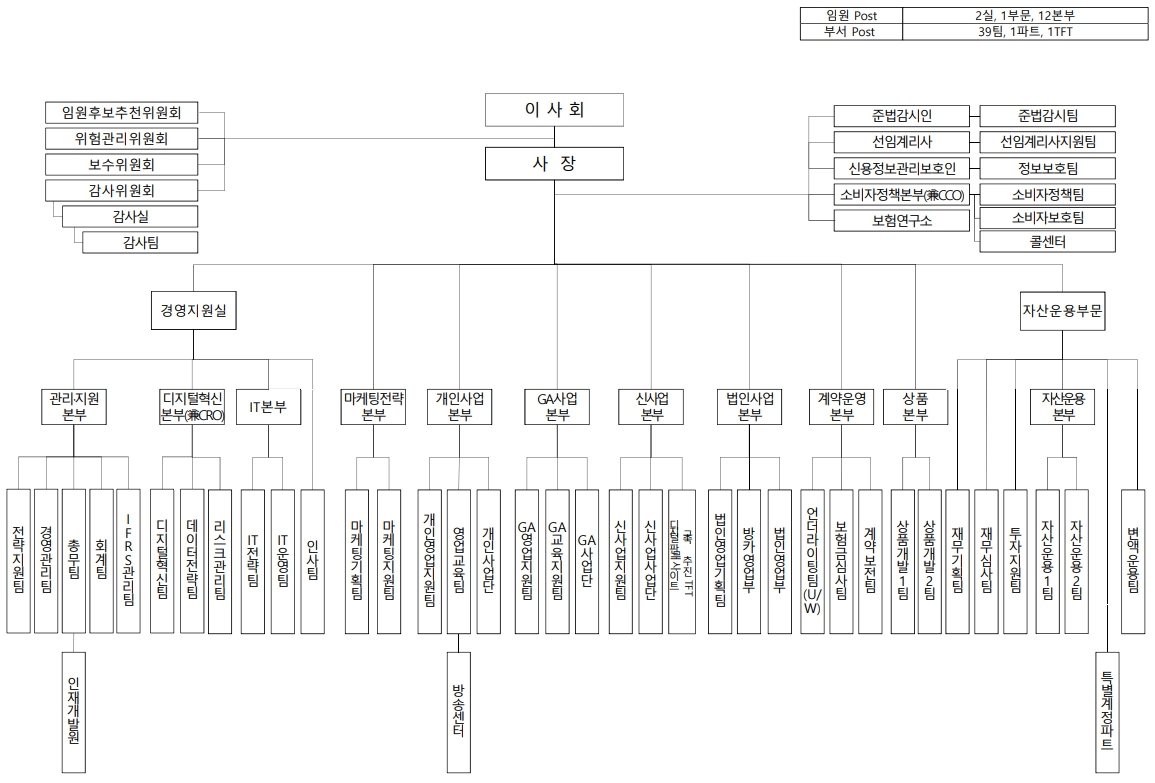

나. 조직도

당사 조직은 2실, 1부문, 12본부, 39팀, 1파트, 1TFT로 구성되어 있습니다.

|

|

DB생명보험 조직도 |

2. 영업의 현황

2-1. 영업의 현황

가. 자금조달 실적

(1) 보험종류별 책임준비금 현황

| (단위 : 백만원, %) |

| 구분 | 제 35 기 | 제 34 기 | 제 33 기 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 준비금 | 부리이율 (%) |

비중 (%) |

준비금 | 부리이율 (%) |

비중 (%) |

준비금 | 부리이율 (%) |

비중 (%) |

|

| 생존 | 1,141,512 | 3.94 | 9.33 | 1,171,191 | 4.05 | 10.18 | 1,207,186 | 3.36 | 10.49 |

| 사망 | 8,349,511 | 3.84 | 68.21 | 7,570,805 | 3.94 | 65.79 | 6,837,269 | 3.97 | 59.39 |

| 생사혼합 | 577,115 | 3.41 | 4.71 | 666,994 | 3.45 | 5.80 | 1,113,042 | 3.38 | 9.67 |

| 단체 | 17,167 | 5.24 | 0.14 | 17,405 | 5.24 | 0.15 | 17,960 | 5.24 | 0.16 |

| 기타 | 2,155,556 | - | 17.61 | 2,081,636 | - | 18.09 | 2,336,516 | - | 20.30 |

| 합계 | 12,240,861 | 3.82 | 100.00 | 11,508,031 | 3.92 | 100.00 | 11,511,974 | 3.82 | 100.00 |

| 주1) 기타=(특별계정)책임준비금 + (전사)지급준비금 + 보증준비금 +계약자이익배당준비금 + 배당손실보전준비금 주2) 준비금 평잔 = 순보식보험료적립금 + 미경과보험료 + 계약자배당준비금의 월평균잔액 주3) 종전 K-IFRS 제 1104호에 따른 업무보고서 작성 기준임 |

나. 자금운용실적

(1) 자산운용률

| (단위 : 백만원) |

| 구 분 | 제 35 기 | 제 34 기 | 제 33 기 |

|---|---|---|---|

| 총자산(A) | 9,035,489 | 11,222,373 | 10,787,091 |

| 운용자산(B) | 8,671,783 | 10,387,576 | 10,083,980 |

| 자산운용률(B/A) | 95.97% | 92.56% | 93.48% |

| 주1) 총자산은 금감원 업무보고 별도재무제표 기준으로 특별계정자산 제외 주2) 운용자산은 총자산에서 보험업감독업무시행세칙에서 정한 비운용자산 제외 주3) 제35기는 K-IFRS 제 1117호 및 제 1109호 기준으로 작성됨 주4) 제34기 제33기는 종전 K-IFRS 제 1104호 및 제1039 기준으로 작성됨 |

(2) 운용내역별 이익현황

| (단위 : 백만원, %) |

| 구 분 | 제 35 기 | 제 34 기 | 제 33 기 | |||||

|---|---|---|---|---|---|---|---|---|

| 금 액 | 비율/이익률 | 금 액 | 비율/이익률 | 금 액 | 비율/이익률 | |||

| 운용자산 | 대 출 | 기말잔액 | 2,877,011 | 33.18 | 4,259,167 | 41.00 | 4,324,638 | 42.89 |

| 운용수익 | 122,049 | 4.34 | 147,580 | 3.50 | 216,874 | 5.66 | ||

| 유가증권 | 기말잔액 | 5,374,055 | 61.97 | 5,635,040 | 54.25 | 5,429,051 | 53.84 | |

| 운용수익 | 160,539 | 3.18 | 176,276 | 3.24 | 112,746 | 2.06 | ||

| 현ㆍ예금 및 신탁 |

기말잔액 | 195,958 | 2.26 | 269,373 | 2.59 | 106,782 | 1.06 | |

| 운용수익 | 2,497 | 1.03 | 1,780 | 0.95 | 1,302 | 1.30 | ||

| 부동산 및 기타 |

기말잔액 | 224,760 | 2.59 | 223,996 | 2.16 | 223,509 | 2.22 | |

| 운용수익 | -6,258 | -2.75 | -143 | -0.06 | -343 | -0.16 | ||

| 계 | 기말잔액 | 8,671,784 | 100.00 | 10,387,576 | 100.00 | 10,083,980 | 100.00 | |

| 운용수익 | 278,827 | 3.35 | 325,493 | 3.23 | 330,579 | 3.44 | ||

| 주1) 운용수익은 보험업감독업무시행세칙기준상의 투자영업수익 기준임 주2) 대출은 대손충당금 공제후 기준임 주3) 별도재무제표 업무보고서 기준으로 작성됨 주4) 제35기는 K-IFRS 제 1117호 및 제 1109호 기준으로 작성됨 주5) 제34기 제33기는 종전 K-IFRS 제 1104호 및 제1039 기준으로 작성됨 |

(3) 대출금 운용내역

| (단위 : 백만원) |

| 종 류 | 제 35 기 | 제 34 기 | 제 33 기 | |

|---|---|---|---|---|

| 개 인 | 14 | 113 | 264 | |

| 기 업 | 대기업 | 1,663,189 | 2,050,178 | 2,127,877 |

| 중소기업 | 1,219,285 | 1,406,648 | 1,435,556 | |

| 합 계 | 2,882,487 | 3,456,938 | 3,563,697 | |

| 주1) 제35기는 K-IFRS 제 1109호 기준 장부가, 특별계정Ⅰ 포함 주2) 제34기 제33기는 종전 K-IFRS 제1039 기준으로 작성됨 주3) 별도재무제표 업무보고서 기준으로 작성됨 주4) 변액 환매채(RP) 27,300 백만원 제외 |

(4) 대출금의 잔존기간별 잔액

| (기준일 : 2023.12.31) | (단위 : 백만원) |

| 1년이하 | 1년초과 ~ 3년이하 |

3년초과 ~ 5년이하 |

5년초과 | 합 계 |

|---|---|---|---|---|

| 310,852 | 567,247 | 253,472 | 1,750,917 | 2,882,487 |

| 주1) 제35기는 K-IFRS 제 1109호 기준 장부가 주2) 제34기 제33기는 종전 K-IFRS 제1039 기준으로 작성됨 주3) 별도재무제표 업무보고서 기준으로 작성됨 주4) 변액 환매채(RP) 27,300 백만원 제외 |

(5) 유가증권 운용내역

| (기준일 : 2023.12.31) | (단위 : 백만원, %) |

| 구 분 | 제 35 기 | 제 34 기 | 제 33 기 | ||||

|---|---|---|---|---|---|---|---|

| 기말잔액 | 수익률 | 기말잔액 | 수익률 | 기말잔액 | 수익률 | ||

| 국내 | 국 공 채 | 1,097,450 | 2.39 | 1,103,708 | 2.25 | 1,019,958 | 1.63 |

| 특 수 채 | 378,479 | 2.74 | 509,574 | 1.72 | 464,645 | 1.14 | |

| 금 융 채 | 116,578 | 6.72 | 124,023 | 3.48 | 181,723 | 4.33 | |

| 회 사 채 | 868,819 | 3.46 | 689,960 | 2.90 | 561,368 | 2.39 | |

| 주 식 | 103,050 | 6.34 | 77,094 | 1.70 | 123,365 | 11.64 | |

| 기 타 | 1,655,558 | 4.10 | 1,733,672 | 3.86 | 1,693,667 | 3.05 | |

| 소 계 | 4,219,934 | 3.55 | 4,238,031 | 2.98 | 4,044,726 | 2.64 | |

| 해외 | 외 화 증 권 | 1,154,120 | 1.82 | 1,397,008 | 4.01 | 1,384,326 | 0.25 |

| 소 계 | 1,154,120 | 1.82 | 1,397,008 | 4.01 | 1,384,326 | 0.25 | |

| 합 계 | 5,374,054 | 3.18 | 5,635,039 | 3.24 | 5,429,052 | 2.06 | |

| 주1) 수익율은 보험업감독업무시행세칙상의 투자영업수익을 의미함 주2) 별도재무제표 업무보고서 기준으로 작성됨 주3) 제35기는 K-IFRS 제 1117호 및 제 1109호 기준으로 작성됨 주4) 제34기 제33기는 K-IFRS 제1039 기준으로 작성됨 |

(6) 유가증권 시가정보

| (기준일 : 2023.12.31) | (단위 : 백만원) |

| 구 분 | 취득가(A) | 장부가(B) | 평가손익(B-A) | 충당금 잔액 | |

|---|---|---|---|---|---|

| 국내주식 | 상장주식 | 17,730 | 32,034 | 14,304 | - |

| 비상장주식 | 7,131 | 4,341 | -2,790 | - | |

| 기타주식 | 70,000 | 66,675 | -3,326 | - | |

| 합 계 | 94,861 | 103,050 | 8,188 | - | |

주1) 제35기는 K-IFRS 제 1117호 및 제 1109호 기준으로 작성됨

(7) 현ㆍ예금 및 신탁자산 운용내역

| (기준일 : 2023.12.31) | (단위 : 백만원, %) |

| 구 분 | 제 35 기 | 제 34 기 | 제 33 기 | |||

|---|---|---|---|---|---|---|

| 기말잔액 | 수익률 | 기말잔액 | 수익률 | 기말잔액 | 수익률 | |

| 현ㆍ예금 | 195,958 | 1.03 | 269,373 | 0.95 | 106,782 | 1.30 |

주1) 제35기는 K-IFRS 제 1117호 및 제 1109호 기준으로 작성됨

주2) 제34기 제33기는 K-IFRS 제1039 기준으로 작성됨

2-2. 영업종류별 현황

가. 보험계약 현황

| (기준일 : 2023.12.31) | (단위 : 건, 억원) |

| 구분 | 생존보험 | 사망보험 | 생사혼합보험 | 단체보험 | 특별계정 | 합계 | |

| 생명보험 | 건수 | 47,205 | 1,417,013 | 28,088 | 2,510 | 60,019 | 1,554,835 |

| 금액 | 15,112 | 418,590 | 4,870 | 591 | 4,791 | 443,953 | |

| 구성비 | 3 | 94 | 1 | 0 | 1 | 100 | |

나. 보험종목별 수입보험료 및 보험금 내역

(1) 보험종목별 수입보험료 내역

| (단위 : 백만원, %) |

| 구분 | 제 35기 | 제 34 기 | 제 33 기 | ||||

|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 생명보험 | 생존 | 31,905 | 1.6 | 50,533 | 2.7 | 58,132 | 3.2 |

| 사망 | 1,541,782 | 77.3 | 1,407,523 | 75.5 | 1,339,178 | 73.9 | |

| 생사혼합 | 28,897 | 1.4 | 45,124 | 2.4 | 68,586 | 3.8 | |

| 단체 | 57 | 0.0 | 254 | 0.0 | 347 | 0.0 | |

| 특별계정 | 392,596 | 19.7 | 360,342 | 19.3 | 344,959 | 19.0 | |

| 합계 | 1,995,236 | 100.0 | 1,863,775 | 100.0 | 1,811,201 | 100.0 | |

| 주1) 특별계정 수입보험료에는 회계기준에 따라 투자계약부채로 분류되는 상품의 수입보험료가 포함되어 있음 주2) 종전 K-IFRS 제 1104호 및 제1039 기준 업무보고서 작성기준으로 작성됨 |

(2) 보험종목별 보험금 내역

| (단위 : 백만원, %) |

| 구분 | 제 35 기 | 제 34 기 | 제 33 기 | ||||

|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 생명보험 | 생존 | 104,985 | 8.3 | 127,058 | 8.2 | 118,017 | 9.3 |

| 사망 | 693,365 | 55.0 | 597,967 | 38.5 | 505,833 | 39.7 | |

| 생사혼합 | 203,110 | 16.1 | 515,665 | 33.2 | 356,148 | 28.0 | |

| 단체 | 2,894 | 0.2 | 3,760 | 0.2 | 5,833 | 0.5 | |

| 특별계정 | 256,626 | 20.4 | 310,726 | 20.0 | 288,164 | 22.6 | |

| 합계 | 1,260,979 | 100.0 | 1,555,177 | 100.0 | 1,273,995 | 100.0 | |

| 주1) 특별계정 지급보험금에는 회계기준에 따라 투자계약부채로 분류되는 상품의 지급보험금이 포함되어 있음 주2) 종전 K-IFRS 제 1104호 및 제1039 기준 업무보고서 작성기준으로 작성됨 |

다. 모집형태별 영업현황

(1) 보험모집별 모집경로 및 모집형태

| 구분 | 모집경로 | 수납형태 |

|---|---|---|

| 개인 | 임직원, 설계사, 대리점, 방카슈랑스 | 지로, 신용카드, 자동이체, 방문, 기타 |

| 단체 | 임직원, 설계사, 대리점 | 지로, 신용카드, 자동이체, 방문, 기타 |

(2) 모집형태별 원수보험료 및 수입보험료

| (단위 : 백만원, %) |

| 구분 | 모집형태 | 제 35 기 | 제 34 기 | 제 33 기 | ||||

|---|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | |||

| 생명보험 | 생존 | 임직원 | 6,503 | 0.3 | 6,754 | 0.4 | 8,475 | 0.5 |

| 설계사 | 5,810 | 0.3 | 9,710 | 0.5 | 16,828 | 0.9 | ||

| 대리점 | 17,475 | 0.9 | 21,947 | 1.2 | 27,493 | 1.5 | ||

| 방카슈랑스 | 2,117 | 0.1 | 12,122 | 0.7 | 5,336 | 0.3 | ||

| 합계 | 31,905 | 1.6 | 50,533 | 2.7 | 58,132 | 3.2 | ||

| 사망 | 임직원 | 85,490 | 4.3 | 78,229 | 4.2 | 62,751 | 3.5 | |

| 설계사 | 260,635 | 13.1 | 272,108 | 14.6 | 296,437 | 16.4 | ||

| 대리점 | 1,140,005 | 57.1 | 1,003,085 | 53.8 | 928,002 | 51.2 | ||

| 방카슈랑스 | 55,653 | 2.8 | 54,101 | 2.9 | 51,988 | 2.9 | ||

| 합계 | 1,541,782 | 77.3 | 1,407,523 | 75.5 | 1,339,178 | 73.9 | ||

| 생사혼합 | 임직원 | 322 | 0.0 | 371 | 0.0 | 434 | 0.0 | |

| 설계사 | 7,142 | 0.4 | 8,120 | 0.4 | 10,008 | 0.6 | ||

| 대리점 | 755 | 0.0 | 969 | 0.1 | 1,295 | 0.1 | ||

| 방카슈랑스 | 20,678 | 1.0 | 35,665 | 1.9 | 56,849 | 3.1 | ||

| 합계 | 28,897 | 1.4 | 45,124 | 2.4 | 68,586 | 3.8 | ||

| 단체 | 임직원 | 53 | 0.0 | 202 | 0.0 | 195 | 0.0 | |

| 설계사 | 3 | 0.0 | 12 | 0.0 | 83 | 0.0 | ||

| 대리점 | 1 | 0.0 | 40 | 0.0 | 69 | 0.0 | ||

| 합계 | 57 | 0.0 | 254 | 0.0 | 347 | 0.0 | ||

| 특별계정 | 임직원 | 214,541 | 10.8 | 156,148 | 8.4 | 109,919 | 6.1 | |

| 설계사 | 26,534 | 1.3 | 33,896 | 1.8 | 43,661 | 2.4 | ||

| 대리점 | 151,498 | 7.6 | 170,221 | 9.1 | 191,351 | 10.6 | ||

| 방카슈랑스 | 23 | 0.0 | 76 | 0.0 | 28 | 0.0 | ||

| 합계 | 392,596 | 19.7 | 360,342 | 19.3 | 344,959 | 19.0 | ||

| 합계 | 1,995,236 | 100.0 | 1,863,775 | 100.0 | 1,811,201 | 100.0 | ||

| 주1) 특별계정 수입보험료에는 회계기준에 따라 투자계약부채로 분류되는 상품의 수입보험료가 포함되어 있음 주2) 종전 K-IFRS 제 1104호 및 제1039 기준 업무보고서 작성기준으로 작성됨 |

라. 보험종목별 순사업비 현황

| (단위 : 백만원) |

| 구분 | 제 35 기 | 제 34 기 | 제 33 기 |

|---|---|---|---|

| 생존 | 3,808 | 4,677 | 4,997 |

| 사망 | 543,156 | 403,473 | 347,596 |

| 생사혼합 | 2,509 | 3,067 | 3,861 |

| 단체 | 3,088 | 3,346 | 3,536 |

| 합계 | 552,561 | 414,564 | 359,990 |

| 주1) 신계약비 이연전 금액임 주2) 종전 K-IFRS 제 1104호 및 제1039 기준 업무보고서 작성기준으로 작성됨 |

3. 파생상품거래 현황

가. 파생상품 계약 현황

당사는 환율 및 이자율 변동에 따른 위험을 회피할 목적으로 통화선도, 통화스왑, 이자율스왑 계약 등을 체결하고 있습니다. 기업회계기준에 따라, 위험회피목적의 파생상품계약에서 발생한 손익은 당기순손익 또는 기타포괄손익으로 구분하여 인식하였으며, 매매목적의 파생상품계약에서 발생된 손익은 당기순손익으로 인식하였습니다.파생상품의 공정가액은 외부평가기관(KIS채권평가, KAP채권평가, FN자산평가)이 제공하는 평가값을 이용하였습니다.

당기말 현재 파생상품 계약현황 및 자산,부채는 다음과 같습니다.

| (기준일 : 2023.12.31) | (단위 : 백만원) |

| 구 분 | 계약금액 | 파생상품자산 | 파생상품부채 | ||

|---|---|---|---|---|---|

| 위험회피목적 | 통화관련 | 통화선도 | 588,174 | 15,723 | 2,364 |

| 통화스왑 | 2,453,268 | 32,816 | 40,957 | ||

| 이자관련 | 이자율스왑 | - | - | - | |

| 이자율선도 | 392,631 | 24,562 | 13,554 | ||

| 선 물 | - | - | - | ||

| 합계 | 3,434,073 | 73,101 | 56,875 | ||

| 매매목적 | 이자관련 | 매입옵션 | - | - | - |

| 선물 | 10,295 | - | - | ||

| 주식관련 | 선물 | 12,244 | - | - | |

| 통화관련 | 선물 | 17,185 | - | - | |

| 합계 | 39,724 | - | - | ||

| 총 계 | 3,473,797 | 73,101 | 56,875 | ||

주1) 신용위험 평가조정 반영 전 금액임

주2) 매매목적파생상품은 모두 내재파생임

나. 신용파생상품 현황

- 해당사항 없음

4. 영업설비

가. 점포현황

| (기준일 : 2023. 12. 31) | (단위 : 개) |

| 구분 | 개인사업본부 | GA사업본부 | 신사업본부 | 합계 | ||||||

| 사업단 | 지점 | 계 | 사업단 | 지점 | 계 | 사업단 | 지점 | 계 | ||

| 서울 | 1 | 7 | 8 | 2 | 12 | 14 | 2 | 10 | 12 | 34 |

| 부산 | 1 | 1 | 2 | 1 | 3 | 4 | 0 | 0 | 0 | 6 |

| 대구 | 0 | 1 | 1 | 1 | 3 | 4 | 0 | 0 | 0 | 5 |

| 인천 | 0 | 1 | 1 | 0 | 2 | 2 | 0 | 1 | 1 | 4 |

| 광주 | 0 | 1 | 1 | 1 | 2 | 3 | 0 | 0 | 0 | 4 |

| 대전 | 0 | 2 | 2 | 0 | 2 | 2 | 0 | 0 | 0 | 4 |

| 울산 | 0 | 1 | 1 | 0 | 1 | 1 | 0 | 0 | 0 | 2 |

| 세종 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 경기 | 0 | 1 | 1 | 0 | 0 | 0 | 0 | 1 | 1 | 2 |

| 강원 | 1 | 4 | 5 | 0 | 0 | 0 | 0 | 0 | 0 | 5 |

| 충북 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 충남 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 전북 | 1 | 3 | 4 | 0 | 1 | 1 | 0 | 0 | 0 | 5 |

| 전남 | 0 | 1 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 경북 | 0 | 1 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 경남 | 0 | 0 | 0 | 0 | 1 | 1 | 0 | 0 | 0 | 1 |

| 제주 | 0 | 1 | 1 | 0 | 0 | 0 | 0 | 0 | 0 | 1 |

| 합 계 | 4 | 25 | 29 | 5 | 27 | 32 | 2 | 12 | 14 | 75 |

나. 영업용부동산 및 지점 내역

- 해당사항없음

다. 지점의 신설 및 중요시설의 확충 계획

- 해당사항없음

라. 기타 부동산 내역

| (기준일 : 2023. 12. 31) | (단위 : 백만원) |

| 매입일 | 목적물 | 매입금액 | 소재지 |

|---|---|---|---|

| 2011.01.31 | 토지 및 부속건물 | 133,347 | 서울특별시 용산구 동자동 15-1외 36필지 |

| 2014.09.29 | 토지 | 4,096 | 서울특별시 용산구 동자동 14-222 |

| 2014.12.05 | 토지 및 부속건물 | 20,858 | 경기도 화성시 정남면 보통리 184-1외 11필지 |

| 2015.11.10 | 토지 | 4,382 | 경기도 화성시 정남면 보통리 184-7 외11필지 |

| 2019.12.12 | 토지 | 35,053 | 서울특별시 용산구 동자동 14-9외 6필지 |

| 2019.12.19 | 토지 및 부속건물 | 1,583 | 서울특별시 용산구 동자동 14-81외 1필지의 35% |

| 2021.01.28 | 부속건물 | 140 | 서울특별시 용산구 동자동 17-4외 4필지 위 지상건축물 |

| 2021.09.10 | 토지 | 8,118 | 서울특별시 용산구 동자동 17-4외 4필지 |

| 2021.09.10 | 토지 및 부속건물 | 2,964 | 서울특별시 용산구 동자동 14-81외 1필지의 55% |

| 2022.02.01 | 토지 | 95 | 서울특별시 용산구 동자동 17-4외 4필지 |

| 2022.09.30 | 토지 | 817 | 서울특별시 용산구 동자동 17-4외 4필지 |

| 2022.11.24 | 토지 | 33 | 서울특별시 용산구 동자동 14-72 |

| 2023.05.31 |

토지 |

12 | 서울특별시 용산구 동자동 14-72 |

| 2023.08.21 |

토지 |

4 |

서울특별시 용산구 동자동 14-72 |

| 2023.09.30 |

토지 |

1 | 서울특별시 용산구 동자동 14-72 |

| 2023.11.30 | 토지 | 1,203 | 서울특별시 용산구 동자동 14-56외 1필지 |

| 2023.12.04 | 토지 | 3 | 서울특별시 용산구 동자동 14-72 |

| 주1) 매입일은 계약체결일 기준임 주2) 매입금액은 취득에 따른 부대비용(취득세 등) 포함 주3) 매입 외 부동산 장부가 변동내역은 미포함 |

5. 재무건전성 등 기타 참고사항

가. 지급여력비율

| (단위: 백만원, %) |

| 구 분 | 제 35 기 (K-ICS 기준) |

제 34기 (RBC 기준) |

제 33기 (RBC 기준) |

|---|---|---|---|

| 가용자본(지급여력금액) (A) | 2,680,173 | 800,535 | 831,165 |

| 요구자본(지급여력기준금액) (B) | 873,799 | 563,994 | 527,119 |

| 지급여력비율 (A/B) | 306.73 | 141.94 | 157.68 |

| 주1) 지급여력비율 = 지급여력(A)/지급여력기준(B) ×100 주2) 연결 재무제표 기준임 주3) 제 35(당)기 기준수치는 경과조치 후이며, 경과조치 전 지급여력비율은 213.85%(지급여력 2,680,173 백만원, 지급여력기준 1,253,276백만원)입니다. 주4) 전기 및 전전기말은 RBC 방식으로 산출하였으며, 제 35(당)기부터 K-ICS 방식으로 산출한 수치입니다. K-ICS와 RBC제도의 주된 차이는 보험부채 평가 기준이 원가평가에서 시가평가로 변경된 점,요구자본 측정 신뢰수준을 기존 99%에서 99.5%로 상향하고, 위험계수 방식에서 시나리오 방식으로 변경된 점 등이 있습니다. |

나. 기타 참고사항

(1) 산업전반의 현황

지난 23년은 저출산 및 고령화 심화, 저성장 고물가 기조 지속 등의 험난한 영업환경 하에 신지급여력제도(K-ICS)와 회계제도(IFRS17)도입이라는 변화가 도래한 시기였습니다. 생명보험 업계는 이러한 업황에도 단기납 종신보험 판매 등을 통해 변화 속 시장 신장을 일궈내기 위해 노력했습니다.

아울러 다가올 24년 또한 저성장 장기화 및 금리 변동성 확대 등의 위협 요인과 디지털·비대면 전환, 건강보험 시장 확대 등의 변화 요인이 공존할 것으로 예상됩니다. 또한 소비자 보호에 대한 사회적 요구도 증대되고 있습니다.

이에 보험업계는 금융 시장 변동성 대응을 위해 선제적 자본관리 강화를 통한 리스크 관리와 투자전략 재검토를 통한 손익관리 방안 마련에 집중하고, 시장규모 확보를 위해 모집 채널 다각화 및 채널 운영 전략 변화에 변화가 예상됩니다. 또한, 고령화 추세를 고려한 헬스케어 서비스, 요양산업 등의 신시장 발굴 노력에 힘쓰는 등 중장기적 가치 경영을 통해 현 상황을 풀어나갈 것으로 예상됩니다.

당사는 고금리, 저성장의 경영환경과 생명보험 시장 경쟁 심화, 디지털 전환 가속화 등 보험 시장 환경 변화에 대응하고, 회사의 중장기적 가치를 제고하기 위해 “계약가치 최대화 및 변화 대응력 확보”라는 경영 목표를 설정하였습니다. 이를 달성하기 위해 보장성 보험 판매 확대, 판매채널 경쟁력 강화, 가정관리 강화를 통한 손익구조 개선, 부채가치변동을 고려한 자산 포트폴리오 운영, 디지털화 및 신시장 개척, 소비자보호 및 브랜드 이미지 강화, 도전하는 기업문화 구축 등의 핵심 전략 과제를 수립하여 추진 할 예정입니다.

당사는 전 임직원 및 영업조직의 헌신과 열정으로 회사 가치를 지속적으로 성장시킬 것이며, 튼실하고 견고한 기반을 바탕으로 고객에게 신뢰받는 회사가 되도록 노력하겠습니다.

(2) 회사의 현황

DB생명보험은 보험업에 따른 생명보험업, 제3보험업 등을 주요 영업목적으로 하고 있으며, 1989년 4월 14일 창립한 이래로 고객으로부터 더욱 사랑 받는 생명보험사가 되기 위해 끊임없이 노력하고 있습니다.

당사는 IFRS17/9, KICS등 새로운 제도 도입, 시장 경쟁 심화 및 디지털 전환 가속화와 같은 보험 시장 환경 변화에 대응하고 회사의 중장기적 가치를 제고하기 위해 “계약가치 최대화 및 변화 대응력확보” 라는 경영 목표를 설정하였습니다. 이를 달성하기 위해 신상품출시, 판매채널별 지속 성장 구조 구축, 신제도 대응 경영관리체계 선진화, 디지털전환 가속화, 소비자보호 강화 및 회사 이미지 제고, 도전하는 기업문화 구축 등의 핵심 전략 과제를 수립하여 추진하고 있습니다.

당사는 전 임직원 및 영업조직의 헌신과 열정으로 회사가치를 지속적으로 성장시킬 것이며, 튼실하고 견고한 기반을 바탕으로 고객에게 신뢰받는 회사가 되도록 노력하겠습니다.

[주요종속회사인 DB캐피탈(주) 관련사항]

1. 사업의 개요

가. 여신전문금융업

여신전문금융업은 수신 기능 없이 여신업무만을 취급하는 금융회사로서 직·간접적 형태로 자금을 조달하므로 유동성 리스크 관리가 중요합니다.

당사는 신용카드업을 제외한 시설대여업, 할부금융업, 신기술사업금융업을 금융위에등록하여 여신전문금융업법에서 정한 업무를 영위하고 있습니다.

나. 주요 현황

2023년 영업자산은 4,257억원이며 대출채권 95.8%, 할부금융 0.2%, 리스금융 4.0%로 구성되어 있습니다. 영업자산의 대부분을 차지하고 있는 대출채권의 이자수익 및

수수료수익을 통해 수익을 시현 하고 있습니다. 자금조달실적은 3,496억원으로 회사채 발행 48.7%, 금융기관 차입금 51.3%의 비중을 차지하고 있습니다.

영업수익은 403억이며, 영업자산 이자수익 290억원(71.9%), 수수료수익 48억원(12.0%), 유가증권 투자수익 36억원(8.9%), 기타수익 29억원(7.2%)으로 구성되어 있습니다.

2. 영업의 현황

가. 영업실적

(단위 : 백만원, %)

| 구 분 | 제29기 | 제28기 | 제27기 | |||

|---|---|---|---|---|---|---|

| 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | |

| 할부금융수익 | 216 | 0.5 | 581 | 1.4 | 942 | 2.8 |

| 금융리스수익 | 1,088 | 2.7 | 390 | 1.0 | 29 | 0.1 |

| 대출채권수익 | 27,650 | 68.7 | 27,655 | 68.7 | 23,872 | 71.2 |

| 신기술금융수익 | 787 | 2.0 | 131 | 0.3 | 56 | 0.2 |

| 배당금수익 | 1,209 | 3.0 | 862 | 2.1 | 407 | 1.2 |

| 기타수익 | 2,928 | 7.2 | 2,175 | 5.5 | 476 | 1.4 |

| 유가증권평가 및 처분이익 |

1,570 | 3.9 | 645 | 1.6 | 1,210 | 3.6 |

| 수수료수익 | 4,824 | 12.0 | 7,830 | 19.4 | 6,524 | 19.5 |

| 총 계 | 40,272 | 100.0 | 40,269 | 100.0 | 33,516 | 100.0 |

나. 자금조달 및 운용실적

(1) 자금조달실적

(단위 : 백만원, %)

| 구 분 | 제29기 | 제28기 | 제27기 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평잔 | 이자비용 | 구성비 | 평잔 | 이자비용 | 구성비 | 평잔 | 이자비용 | 구성비 | ||

| 원화 자금 |

차입금 | 179,400 | 10,583 | 51.3 | 168,567 | 6,365 | 40.7 | 192,605 | 6,238 | 54.9 |

| 사채 | 170,173 | 8,404 | 48.7 | 245,431 | 7,082 | 59.3 | 158,414 | 4,065 | 45.1 | |

| 합 계 | 349,573 | 18,987 | 100.0 | 413,998 | 13,447 | 100.0 | 351,019 | 10,303 | 100.0 | |

(2) 자금운용실적

(단위 : 백만원, %)

| 구 분 | 제29기 | 제28기 | 제27기 | ||||||

|---|---|---|---|---|---|---|---|---|---|

| 평잔 | 이자수익 | 구성비 | 평잔 | 이자수익 | 구성비 | 평잔 | 이자수익 | 구성비 | |

| 할부금융자산 | 1,643 | 216 | 0.8 | 4,773 | 581 | 2.0 | 8,055 | 943 | 2.0 |

| 리스채권 | 14,175 | 1,087 | 3.8 | 6,567 | 389 | 1.4 | 559 | 29 | 0.1 |

| 대출채권 | 407,221 | 27,650 | 95.5 | 460,428 | 27,655 | 96.6 | 391,246 | 23,872 | 97.9 |

| 합 계 | 423,039 | 28,953 | 100.0 | 471,768 | 28,625 | 100.0 | 399,860 | 24,844 | 100.0 |

다. 종류별 대출금 잔액

(단위 : 백만원)

| 구 분 | 제29기 | 제28기 | 제27기 |

|---|---|---|---|

| 기말잔액 | 기말잔액 | 기말잔액 | |

| 할부금융자산 | 902 | 2,687 | 7,251 |

| 리스채권 | 17,157 | 11,171 | 1,899 |

| 대출채권 | 407,618 | 446,061 | 421,503 |

| 합 계 | 425,677 | 459,919 | 430,653 |

주) 대출금잔액은 대손충당금, 현재가치할인차금, 이연대출부대비용 등을 반영하지 않은 채권액 기준

3. 파생상품거래 현황

가. 파생상품거래 현황

(단위 : 백만원)

| 구 분 | 이자율 | 통화 | 주식 | 귀금속 | 기타 | 계 | |

|---|---|---|---|---|---|---|---|

| 거래 목적 |

위험회피 | 5,230 | - | - | - | - | 5,230 |

| 매매목적 | - | - | - | - | - | - | |

| 거래 장소 |

장내거래 | - | - | - | - | - | - |

| 장외거래 | 5,230 | - | - | - | - | 5,230 | |

| 거래 형태 |

선 도 | - | - | - | - | - | - |

| 선 물 | - | - | - | - | |||

| 스 왑 | 5,230 | - | - | - | - | 5,230 | |

| 옵 션 | - | - | - | - | - | - | |

나. 신용파생상품거래 현황

- 해당사항 없음

4. 영업설비

가. 지점 등 설치 현황

(기준일 : 2023.12.31)

| 지 역 | 본 점 | 지 점 | 출장소/사무소 | 합 계 |

|---|---|---|---|---|

| 서울특별시 | 1 | - | - | 1 |

| 계 | 1 | - | - | 1 |

주) 지점에는 본점이 1개 지점으로 포함됨

나. 영업설비 등 현황

- 해당사항 없음

5. 재무건전성 등 기타 참고사항

가. 자본적정성 및 건전성 관련지표

(1) 조정자기자본 비율

(단위 : 백만원, %)

| 구 분 | 제29기 | 제28기 | 제27기 |

|---|---|---|---|

| 조정자기자본(A) | 180,926 | 180,238 | 114,074 |

| 조정총자산(B) | 451,603 | 491,680 | 451,587 |

| 조정자기자본비율(A/B) | 40.06 | 36.66 | 25.26 |

주) 당사는 여신전문금융업법을 영위하는 회사로 여신전문금융업감독규정 내 조정자기자본 비율임

(2) 무수익여신 등 현황

(단위 : 백만원, %,%p)

| 제29기 | 제28기 | 제27기 | 증 감(전년말대비) | ||||

|---|---|---|---|---|---|---|---|

| 무수익 여신잔액 |

비율 | 무수익 여신잔액 |

비율 | 무수익 여신잔액 |

비율 | 무수익 여신잔액 |

비율 |

| 12,041 | 2.83 | 4,845 | 1.05 | 8,261 | 1.92 | 7,196 | 1.78 |

주) 무수익여신 : 자산건전성분류에 따른 고정이하 채권

(3) 대손충당금 현황

(단위 : 백만원)

| 구분 | 할부금융자산 | 리스채권 | 대출채권 | 계 |

|---|---|---|---|---|

| 제29기 | 21 | 108 | 17,647 | 17,776 |

| 제28기 | 13 | 56 | 9,279 | 9,348 |

| 제27기 | 43 | 9 | 8,219 | 8,271 |

나. 여신건전성 및 연체현황

(1) 총여신 및 건전성 분류 현황

(단위 : 백만원,%)

| 구분 | 제29기 | 제28기 | 제27기 | ||

|---|---|---|---|---|---|

| 여 신 현 황 |

총계 | 425,676 | 459,919 | 430,653 | |

| 카드 | - | - | - | ||

| 할부금융 | 902 | 2,687 | 7,251 | ||

| 리스금융 | 17,156 | 11,171 | 1,899 | ||

| 신기술금융 | - | - | - | ||

| 일반대출 | 407,618 | 446,061 | 421,503 | ||

| 기타 | - | - | - | ||

| 건 전 성 분 류 |

정상 | 394,035 | 450,074 | 395,270 | |

| 충당금적립액 | 11,043 | 7,094 | 5,221 | ||

| 적립률 | 2.80 | 1.58 | 1.32 | ||

| 요주의 | 19,600 | 5,000 | 27,122 | ||

| 충당금적립액 | 3,140 | 800 | 421 | ||

| 적립률 | 16.02 | 16.01 | 1.55 | ||

| 고정 | 12,041 | 4,845 | 8,261 | ||

| 충당금적립액 | 3,593 | 1,454 | 2,629 | ||

| 적립률 | 29.84 | 30.03 | 31.82 | ||

| 회수의문 | - | - | - | ||

| 충당금적립액 | - | - | - | ||

| 적립률 | - | - | - | ||

| 추정손실 | - | - | - | ||

| 충당금적립액 | - | - | - | ||

| 적립률 | - | - | - | ||

| 합계 | 425,676 | 459,919 | 430,653 | ||

| 충당금적립액 | 17,776 | 9,348 | 8,271 | ||

| 적립률 | 4.18 | 2.03 | 1.92 | ||

| 연 체 현 황 |

연체채권원금 | 15,777 | 9,845 | 8,261 | |

| 1개월 미만 | 3,736 | 5,000 | - | ||

| 1개월 이상 | 12,041 | 4,845 | 8,261 | ||

| 연체채권율 | 3.71 | 2.14 | 1.92 | ||

| 1개월 미만 | 0.88 | 1.09 | - | ||

| 1개월 이상 | 2.83 | 1.05 | 1.92 | ||

주) 건전성분류는 여신전문금융업감독규정의 자산건전성 분류기준을 준용

다. 업계의 현황

(1) 산업의 특성

여신전문금융업은 수신기능이 없으며, 채권 또는 어음의 발행(CP), 금융기관 차입 등을 통해 자금을 조달하여 여신행위를 주 업무로 영위하는 업종입니다. 수신기능이 없어 건전성 확보를 위한 진입규제의 필요성이 크지 않아 대주주 및 자본금 요건만 구비되면 금융위원회 등록(신용카드업은 허가제)으로 시장 진출입이 자유로우며, 타금융업 대비 비교적 소자본으로 다양한 형태의 여신 및 투자활동이 가능합니다. 반면 자금조달을 시장에 의존하기 때문에 조달비용 절감, 유동성 유지, 각 상품별 자산부채 만기구조의 matching이 매우 중요한 관리요소가 됩니다.

[관계법령 또는 정부의 규제 및 지원]

| 구분 | 내 역 |

|---|---|

| 설 립 근 거 | ㅇ 여신전문금융업법 |

| 관 할 기 관 | ㅇ 금융위원회 |

| 설 립 요 건 | ㅇ 등록사항 - 납입자본금 200억원 이상 |

| 자금조달방법 | ㅇ 정부 및 각종기금으로부터의 차입 |

| ㅇ 금융기관 차입 | |

| ㅇ 어음의 발행 | |

| ㅇ 보유하고 있는 유가증권 및 대출채권의 양도 | |

| ㅇ 업무관련 보유 채권을 근거로 한 유가증권의 발행 | |

| 행 위 제 한 | ㅇ 부동산의 취득제한 : 자기자본의 100% |

| ㅇ 계열사에 대한 여신한도 : 자기자본의 50% | |

| ㅇ 계열사에 대한 주식 소유한도 : 자기자본의 150% |

[영업의 종류]

| 구 분 | 업무 영역 |

| 1. 시설대여업(리스) | 이용자가 선정한 특정물건을 구입 후 임대(리스)하고 일정기간에 걸쳐 사용료를 받는 임대차형식의 물건을 매개로 한 물적금융 |

| 2. 할부금융 | 재화 및 용역의 매매계약에 대하여 매도인 및 매수인과 각각 약정을 체결하여 매수인에게 융자한 재화 및 용역의 구매자금을 매도인에게 지급하고 매수인으로부터 그 원리금을 분할하여 상환받는 방식의 금융 |

| 3. 신기술사업금융 | 신기술사업자에 대한 투자, 융자, 경영 및 기술의 지도와 신기술투자조합의 설립과 자금의 관리, 운용 등을 영위하는 금융사업 |

| 4. 팩토링 | 기업이 물품 및 용역의 공급에 의하여 취득한 매출채권을 양수하여 관리, 회수하는 업무 |

| 5. 일반대출 | 기업/개인을 상대로 한 대출업무 (운전자금, 주택자금, 가계자금 대출, 부동산 PF 등) |

(2) 부문별 특성 및 산업의 성장성

1) 리스금융부문

리스란 시설임대를 전문으로 하는 사업주체가 일정한 설비를 구입하여 그 이용자에게 일정기간 대여하고 그 사용료(리스료)를 받는 것을 목적으로 하는 물적금융행위를 말합니다. 여전법상으로는 특정물건을 새로이 취득하거나 대여받아 거래상대방에게 일정 기간 이상 사용하게 하고, 그 기간에 걸쳐 일정대가를 정기적으로 분할하여 지급받으며, 그 기간 종료후의 물건의 처분에 대하여는 당사자간의 약정으로 정하는 방식의 금융을 정의하고 있습니다.

우리나라는 1970년대 초 도입된 이래, 1980~90년대 기업의 설비투자를 지원하면서 경제성장의 밑거름을 제공해 왔으며, 선박, 항공기, 건설장비 등 일부 전문성을 필요로 하는 영역에서 자금을 원활하게 공급하는 역할을 하고 있습니다.

외환위기를 전후하여 기업의 설비투자 감소와 저금리 기조 유지, 리스회계기준 강화등의 이유로 기업의 리스 수요가 감소하면서 리스의 품목이 자동차 등의 내구재로 전환되는 모습을 보였으나, 최근에는 대형 크레인과 같은 건설기계 장비, 대형병원의 고가 의료장비 등을 리스를 통하여 공급하는 사례가 증가하고 있습니다.

이와 같이 동산 설비 및 장비의 공급을 원활하게 하여 산업발전에 기여해 온 리스금융은 앞으로 지속적인 수요 창출과 수익원 개발을 위해 부동산리스를 비롯한 새로운 업무를 발굴해 나갈 것으로 예상됩니다.

| [연도별/품목별 리스 실행 실적] | (단위: 억원, %) |

| 구분 | 산업기계 | 운수운반 | 의료 | 교육과학 | 통신 | 유통용 | 기타 | 총계 |

| 2018년 | 14,305 | 102,981 | 10,199 | 4,804 | 160 | 5 | 3,237 | 135,695 |

| 2019년 | 12,065 | 104,453 | 10,991 | 6,643 | 55 | 2 | 3,687 | 137,896 |

| 2020년 | 10,430 | 124,589 | 10,864 | 6,717 | 420 | 113 | 3,237 | 156,370 |

| 2021년 | 10,926 | 139,012 | 11,444 | 6,335 | 595 | 64 | 6,289 | 174,665 |

| 2022년 | 13,101 | 147,951 | 10,621 | 5,921 | 54 | - | 7,688 | 185,336 |

출처 : 여신금융협회 통계 자료실

2) 할부금융부문

할부금융은 소비자가 일시불로 구입하기 어려운 고가의 내구소비재(자동차, 가전제품 등)나 주택을 구입하고자 할 때, 할부금융회사가 신용에 특별한 이상이 없는 소비자를 대상으로 그 구입자금을 할부금융기관 및 판매자와의 계약에 의하여 판매를 조건으로 필요한 자금을 대여해주고, 소비자는 할부금융회사에 원금과 이자를 분할상환하는 금융제도입니다.

할부금융은 고객에게 여신 제공시 그 사용목적이 분명하고, 통상 대상물건에 대해 담보를 설정하기 때문에 신용대출 대비 자산건전성이 양호하나, 신용을 조건으로 하는 점이 동일하여 채권관리가 중요시되는 사업입니다.

국내 할부금융업은 자동차금융 위주로 활성화되어 있는 상황이며 2022년 취급 실적 기준으로 자동차 할부금융이 약 95.9%를 차지하고 있습니다.

| [연도별/품목별 할부금융 취급실적] | (단위: 억원, %) |

| 구분 | 내구재 | 주택 | 기계 | 기타 | 총계 | |||

| 자동차 | 가전 | 기타 | 계 | |||||

| 2018년 | 195,768 | 248 | 3,441 | 199,457 | 2,844 | 3,136 | 5,393 | 210,830 |

| 2019년 | 210,951 | 248 | 3,397 | 214,596 | 1,866 | 2,530 | 4,265 | 223,257 |

| 2020년 | 220,891 | 258 | 3,135 | 224,284 | 961 | 2,351 | 5,747 | 233,343 |

| 2021년 | 208,540 | 235 | 2,456 | 211,231 | - | 3,079 | 3,521 | 217,831 |

| 2022년 | 229,612 | 223 | 2,077 | 231,911 | - | 3,798 | 3,795 | 239,504 |

| 출처 : 여신금융협회 통계 자료실 |

3) 신기술사업금융부문

ⅰ. 개요

신기술사업금융업은 상대적으로 위험이 높아 투자가 잘 이루어지지 않는 분야를 전문적인 안목으로 발굴하여 지분투자를 중심으로 장기자금을 지원하고, 경영 및 기술지도 등으로 투자기업의 부가가치를 높여 높은 투자이익을 추구하는 금융활동을 근간으로 하고 있으며 업종특성상 증시상황에 따른 이익변동폭이 비교적 큰 편에 속합니다. 국내 금융시장의 경우 IPO를 제외한 투자자산 회수 방안이 다소 제한적이나, 전환상환우선주, 전환사채, 신주인수권부사채 등으로 상품을 다변화하여 회수리스크를 최소화하고 있습니다. 중소벤처기업 장려 정책 기조 하에 다양한 투자기회가 기대되며 성장가능 업종에 대한 벤처투자가 꾸준히 집행될 예정입니다. 유망 중소벤처기업 발굴 지원, 성장단계별, 사업분야별 다양한 투자조합 설립을 활성화하고, 이와 병행하여 M&A 등 기업구조조정업무을 활성화하여 신기술금융 투자를 꾸준히 실행할 것으로 예상됩니다.

ⅱ. 산업의 성장성

신기술금융업의 신규 투자는 2000년대 초반까지 가파른 성장세를 보였으나, 닷컴버블 등으로 인해 신기술 창업이 줄어듦에 따라 2000년대 후반까지 경기변동에 따른 등락세를 겪었습니다. 하지만 2008년 경제위기 이후 성장세를 보이며 투자 잔액은 꾸준히 증가하며, 성장세를 이어가는 모습입니다.

| [연도별 신기술금융 투자실적] |

| (단위: 개, 억원) |

| 구 분 | 2022년 | 2021년 | 2020년 | ||

|---|---|---|---|---|---|

| 신규 | 투자업체 수 | 1,528 | 2,151 | 1,652 | |

| 투자 금액 |

회사분 | 4,323 | 6,938 | 4,196 | |

| 조합분 | 52,743 | 75,631 | 33,721 | ||

| 합 계 | 57,066 | 82,569 | 37,917 | ||

| 잔액 | 투자업체 수 | 5,497 | 4,689 | 3,665 | |

| 투자 금액 |

회사분 | 16,144 | 13,627 | 9,457 | |

| 조합분 | 161,943 | 126,284 | 79,109 | ||

| 합 계 | 178,087 | 139,911 | 88,566 | ||

| 출처 : 여신금융협회 통계 자료실 |

(3) 경기변동의 특성

여신전문금융업은 높은 외형 성장세를 이루고 있으나 수신 기능이 없는 자금조달구조의 특성상 2008년 글로벌 금융위기 같은 체계적 위험에 민감하게 반응합니다. 경기활황 시 대출 수요의 증가로 인한 자산규모 및 수익이 제고되고, 경기 침체 시 대출 수요의 감소 및 자산가치의 하락으로 인한 수익성 및 자산건전성 리스크가 증대됩니다.

(4) 자원조달상의 특성

자금조달의 방법은 자본금의 증자, 투자조합 결성, 회사채 발행, 정책자금 차입, 해외자본의 도입 등 다양한 자금조달원을 갖고 있습니다.

(5) 국내외 시장여건

여신전문금융회사는 은행, 보험사 및 신용카드사 등 다른 금융권에 비해서는 진입장벽이 낮은 수준으로 외국계 및 대기업 계열 국내사의 신규 시장 진입이 이루어지고 있습니다. Captive market을 보유한 일부 여전사를 제외하면, 국내 할부, 리스 시장의규모는 협소한 가운데 진입장벽 또한 낮아 군소 시장 참여자 수가 과다하고 경쟁 강도가 높은 것으로 판단됩니다. 따라서 안정적이고 지속적인 성장을 위한 여신전문금융회사로서의 전제조건은 각 상품별 자산 부채 만기구조의 적정 matching, 심사 및 리스크관리능력, 안정적인 자금조달능력이라고 할 수 있습니다.

현재 글로벌 금융시장은 경기불황 및 산업 전반의 부정적 전망으로 인하여 긴장감이 유지되고 있습니다. 특히 그 영향이 장기화 되고있어 그 어느때보다도 리스크 관리 능력 및 안정적인 자금조달능력이 중요해진 상황입니다.

라. 회사의 현황

(1) 영업개황

당사는 DB그룹계열의 여신전문금융기관으로 1995년 12월 8일에 설립되어 수도권을 주 영업기반으로 하여 영업을 개시하였고, 설립 초기 주택할부금융분야에 경영자원을 집중하여 서민들의 내집마련의 기회를 넓혀온 한편, 차별화된 영업전략과 안정적인 리스크관리를 전개하여 수익성과 건전성을 갖춘 여신전문 금융회사로 성장 해왔습니다.

당사는 금융시장 변동성에 대응하기 위하여 기업금융 분야로 사업방향을 새롭게 설정하고 관계사와의 업무연계를 통해 시장 영역을 확대해 가고 있습니다.

(2) 공시대상 사업부문의 구분

- 할부금융업

- 시설대여업

- 신기술사업금융업

(3) 취급 업무 및 상품ㆍ서비스 개요

- 할부금융 (기계할부, 내구재할부금융 등)

- 일반대출, 신용대출 (담보대출)

- 어음할인, 팩토링

- 시설대여업

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) |

| 구 분 | 제 57기 | 제 56기 | 제 55기 |

|---|---|---|---|

| 자 산 | |||

| 1. 현금및예치금 | 1,517,693 | 1,307,945 | 818,534 |

| 2. 당기손익-공정가치측정금융자산 | 10,947,848 | - | - |

| 3. 당기손익인식금융자산 | - | 1,905,872 | 1,245,936 |

| 4. 기타포괄손익-공정가치측정금융자산 | 26,193,319 | - | - |

| 5. 매도가능금융자산 | - | 19,859,010 | 19,624,038 |

| 6. 상각후원가측정금융자산 | 16,243,682 | - | - |

| 상각후원가측정유가증권 | 1,178,783 | - | - |

| 상각후원가측정대출채권 | 14,127,896 | - | - |

| 상각후원가측정기타수취채권 | 937,002 | - | - |

| 7. 만기보유금융자산 | - | 11,870,957 | 8,550,223 |

| 8. 대여금 및 수취채권 | - | 18,136,110 | 21,370,029 |

| 9. 파생상품자산 | 318,785 | 598,160 | 38,969 |

| 매매목적파생상품자산 | 3,695 | 2,959 | 434 |

| 위험회피목적파생상품자산 | 315,090 | 595,201 | 38,535 |

| 10. 관계기업투자주식 | 354,100 |

328,174 | 343,699 |

| 11. 유형자산 | 611,651 | 504,394 | 457,118 |

| 12. 투자부동산 | 1,020,646 | 1,127,629 | 1,185,026 |

| 13. 무형자산 | 136,911 | 140,884 | 213,387 |

| 14. 보험계약자산 | 480,183 | 205,094 | - |

| 15. 재보험계약자산 | 1,843,407 | 1,404,548 | - |

| 16. 재보험자산 | - | - | 1,005,568 |

| 17. 확정급여자산 | 87,685 | 124,286 | - |

| 18. 기타자산 | 250,256 | 67,253 | 2,332,286 |

| 19. 이연법인세자산 | 6,480 | 10,409 | 55,466 |

| 20. 당기법인세자산 | 27,783 | 44,453 | 19,648 |

| 21. 특별계정자산 | - | - | 7,491,676 |

| 자 산 총 계 | 60,040,429 | 57,635,178 | 64,751,603 |

| 부 채 | |||

| 1. 보험계약부채 | 36,875,458 | 33,671,792 | 45,973,062 |

| 2. 재보험계약부채 | 40,765 | 37,083 | - |

| 3. 투자계약부채 | 7,859,935 | 5,487,530 | - |

| 4. 계약자지분조정 | - | - | 1,328 |

| 5. 상각후원가측정금융부채 | 2,959,943 | - | - |

| 6. 파생상품부채 | 249,821 | 412,294 | 419,089 |

| 매매목적파생상품부채 | - | 594 | 10,592 |

| 위험회피목적파생상품부채 | 249,821 | 411,700 | 408,497 |

| 7. 확정급여부채 | 75 | - | 6,185 |

| 8. 기타부채 | 236,089 | 3,760,485 | 3,239,005 |

| 9. 이연법인세부채 | 1,460,129 | 2,133,918 | 548,118 |

| 10. 당기법인세부채 | 54,466 | 7,809 | 155,940 |

| 11. 특별계정부채 | - | - | 7,676,407 |

| 부 채 총 계 | 49,736,681 | 45,510,911 | 58,019,134 |

| 자 본 | |||

| 1. 자본금 | 35,400 | 35,400 | 35,400 |

| 2. 자본잉여금 | 85,979 | 85,979 | 84,885 |

| 3. 자본조정 | △152,626 | △152,492 | △152,492 |

| 4. 기타포괄손익누계액 | △146,358 | 3,040,120 | 728,451 |

| 5. 이익잉여금 | 10,414,154 | 9,007,242 | 5,944,890 |

| (대손준비금 적립액) | △94,673 | △100,444 | △87,982 |

| (비상위험준비금 적립액) | △1,378,571 | △1,248,820 | △1,130,757 |

| (대손준비금 적립(환입)예정금액) | △47,695 | 5,770 | △12,462 |

| (비상위험준비금 적립예정금액) | △136,483 | △129,751 | △118,062 |

| (해약환급금준비금 적립예정금액) | △4,278,867 | - | - |

| 지배주주지분 | 10,236,549 | 12,016,249 | 6,641,134 |

| 비지배지분 | 67,199 | 108,018 | 91,335 |

| 자 본 총 계 | 10,303,748 | 12,124,267 | 6,732,469 |

| 부 채 및 자 본 총 계 | 60,040,429 | 57,635,178 | 64,751,603 |

| 관계기업투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 영업수익 | 19,761,332 | 18,931,973 | 20,880,588 |

| 영업비용 | 17,526,334 | 16,205,926 | 19,772,187 |

| 영업이익 | 2,234,998 | 2,726,047 | 1,108,401 |

| 관계기업투자자산평가손익 | 8,067 | △7,388 | - |

| 영업외수익 | 49,329 | 65,268 | 83,103 |

| 영업외비용 | 36,573 | 84,352 | 15,985 |

| 법인세비용차감전순이익 | 2,255,821 | 2,699,575 | 1,175,519 |

| 법인세비용 | 513,442 | 660,093 | 302,599 |

| 당기순이익 | 1,742,379 | 2,039,482 | 872,920 |

| 지배주주지분 당기순이익 | 1,738,569 | 2,033,901 | 869,523 |

| 비지배주주지분 당기순이익 | 3,810 | 5,581 | 3,397 |

| 기타포괄손익 |

△212,313 | 2,194,933 | △499,815 |

| 총포괄이익 | 1,530,066 | 4,234,415 | 373,105 |

| 지배주주지분 총포괄이익 | 1,527,656 | 4,220,834 | 370,111 |

| 비지배주주지분 총포괄이익 | 2,410 | 13,581 | 2,994 |

| 지배주주기본 및 희석주당이익 | 28,955 | 33,874 | 14,482 |

| 연결에 포함된 회사수 | 109 | 103 | 102 |

주1) 제57기는 기업회계기준서 1117호 '보험계약'과 제1109호 '금융상품'을 기준으로 작성

주2) 제56기는 기업회계기준서 1117호 '보험계약'과 제1039호 '금융상품: 인식과 측정'을 기준으로 작성

주3) 제55기는 기업회계기준서 1104호 '보험계약'과 제1039호 '금융상품: 인식과 측정'을 기준으로 작성