|

|

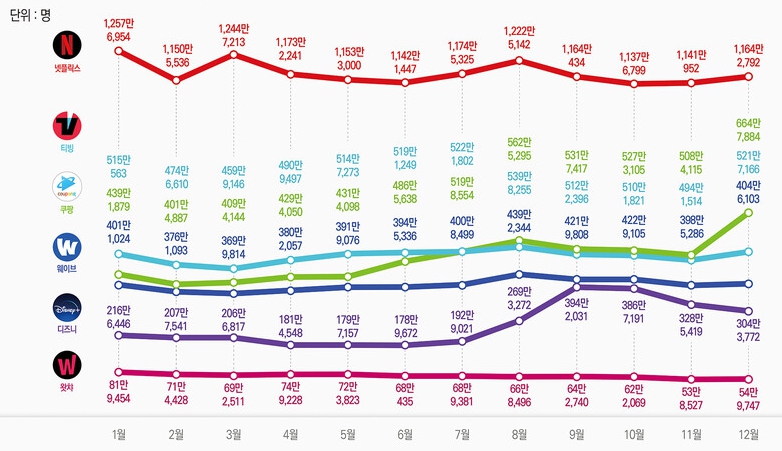

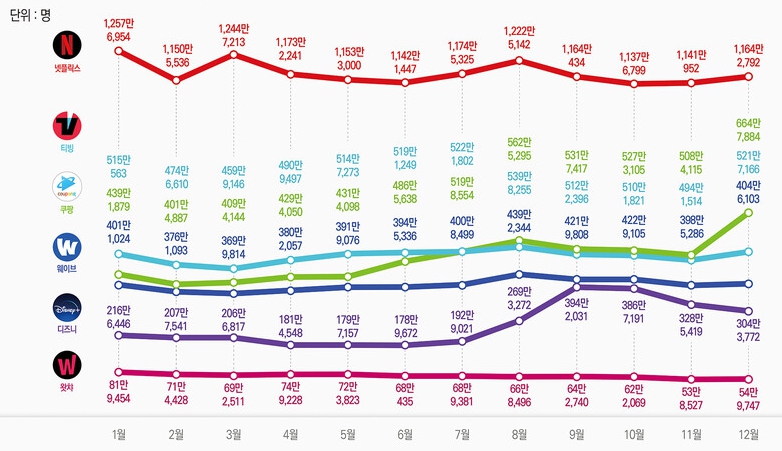

2023년 국내 주요 OTT 활성 이용자 수(MAU) |

소액공모공시서류

| ( 합 병 ) | |

| 금융위원회 귀중 | 2024년 04월 12일 |

| 회 사 명 : |

(주)컴투스 |

| 대 표 이 사 : |

남재관 |

| 본 점 소 재 지 : | 서울시 금천구 가산디지털1로 131 BYC 하이시티 A동 |

| (전 화) 02-6292-6000 | |

| (홈페이지) http://com2us.com/corporation | |

| 작 성 책 임 자 : | (직 책) IR실장 (성 명) 김동희 |

| (전 화) 02-6952-5932 |

|

| 모집 또는 매출 증권의 종류 및 수 : | (주)컴투스 기명식 보통주식 415주 |

| 모집 또는 매출총액 : |

금 38,536,070원 |

| 청약권유인쇄물 열람장소 | |

| 가. 소액공모공시서류(합병등) | |

| 전자문서 : 금융위(금감원)홈페이지 → http://dart.fss.or.kr | |

| 나. 청약권유인쇄물 | |

| 전자문서 : 금융위(금감원)홈페이지 → http://dart.fss.or.kr | |

| 서면문서 : (주) 컴투스 - 서울시 금천구 가산디지털1로 131 BYC 하이시티 A동 | |

청약권유인쇄물

| 2024년 04월 12일 |

| 주식회사 컴투스 |

| 기명식 보통주식 415주 |

| 금 38,536,070원 |

| 본 증권은 공모금액이 10억원 미만으로서 증권신고서를 제출하지 않고 "자본시장과 금융투자업에 관한 법률" 제130조(신고서를 제출하지 아니하는 모집, 매출)에 의해 투자자 보호를 위한 소액공모공시서류를 제출합니다. 이에 따라 발행회사는 증권의 모집, 매출을 개시한 때에 소액공모공시서류를 금감원에 전자문서로 제출하여 전자공시시스템에 공시함으로써 청약권유문서 공고에 갈음합니다. |

요약정보

| Ⅰ. 형태 | 흡수합병 |

| Ⅱ. 주요일정 | ||

|---|---|---|

| 이사회 결의일 | 2024년 04월 09일 | |

| 계약일 | 2024년 04월 11일 | |

| 주주총회를 위한 주주확정일 | 2024년 04월 24일 | |

| 승인을 위한 주주총회일 | 2024년 05월 14일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | 2024년 05월 14일 |

| 종료일 | 2024년 06월 03일 | |

| (주식매수청구가격-회사제시) | 12 | |

| 합병기일 등 | 2024년 07월 01일 | |

| 주1) 본 합병은 상법 제527조의3에 따른 소규모합병으로 (주)컴투스는 주주총회를 개최하지 아니하고 이사회 승인(2024년 05월 14일 예정)으로 주주총회 승인을 갈음하며 주식매수청구권을 인정하지 않습니다. 주2) 기재된 주주총회를 위한 주주확정일, 승인을 위한 주주총회일, 주식매수청구권 관련 일정은 소멸회사인 (주)올엠의 일정입니다. 주3) 합병 상세 일정은 "제1부 Ⅰ.합병에 관한 기본사항, 4. 진행경과 및 일정"을 참고하시기 바랍니다. |

| (단위 : 원, 주) |

| Ⅲ. 평가 및 신주배정 등 | |||||

|---|---|---|---|---|---|

| 비율 또는 가액 | 1: 0.0001296 | ||||

| 외부평가기관 | 이촌회계법인 | ||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 415 | 500 | 92,858 | 38,536,070 | |

| 지급 교부금 등 | 합병주식의 교부와 1주 미만의 단주 매각 대금 지급 외에는 별도의 합병 교부금 지급은 없습니다. | ||||

| 주) 본 합병에 따른 교부대가는 전량 (주)컴투스가 기보유하고 있는 자기주식으로 지급될 예정입니다. 이에 따라 본 합병에 따라 (주)컴투스가 신규로 발행할 보통주식은 없습니다. |

| (기준일: 2023년 12월 31일) | (단위 : 원, 주) |

| Ⅳ. 당사회사에 관한 사항 요약 | |||

|---|---|---|---|

| 회사명 | (주)컴투스 | (주)올엠 | |

| 구분 | 존속회사 | 소멸회사 | |

| 발행주식수 | 보통주 | 12,737,755 | 7,781,439 |

| 우선주 | - | 266,666 | |

| 총자산 | 1,373,579,642,178 | 2,520,669,067 | |

| 자본금 | 6,433,210,000 | 3,890,719,500 | |

| Ⅴ. 투자위험요소 | 1. 사업위험 [합병당사회사의 공통 사업위험 : (주)컴투스, (주)올엠] 가. 국내외 경기 변동에 따른 위험 코로나19 종식 선언 이후에도 러시아-우크라이나 전쟁 발발, 글로벌 인플레이션으로 인한 고물가 지속 및 각국 중앙은행의 통화 긴축 정책을 비롯해 미중 패권 갈등 고조 등으로 인해 세계 경제 성장세 둔화에 대한 우려가 확산되고 있습니다. 게임산업은 재고자산이 없어 원자재 가격상승이나 국제경제의 불안정한 흐름에 크게 영향을 받지 않으며, 전통적인 제조업과 달리 투입 대비 산출이 높은 무형의 고부가가치 산업으로 분류됩니다. 또한 음악, 영화, 방송 등 다른 콘텐츠 산업보다 언어, 국가, 문화 등의 장벽이 상대적으로 낮아 해외 수출 시장에서도 경쟁력이 있는 산업입니다. 그러나 러시아-우크라이나 전쟁 장기화, 중국 경기 침체, 글로벌 인플레이션 등의 대내외적 부정적인 요소들은 향후 국내외 경기의 변동성 확대로 이어져 글로벌 소비 심리 등을 비롯하여 합병당사회사와 관련한 전방산업에 부정적인 영향을 미칠 수 있습니다. 또한 실물 경기의 악화는 게임 이용자들의 구매력 악화 등에도 영향을 미칠 수 있으며, 거시경제가 지속적으로 둔화 또는 침체될 경우, 합병당사회사의 사업, 재무상태 및 영업실적의 악화를 야기할 수 있습니다. 투자자께서는 이 점 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. 나. 게임의 흥행실패 위험 게임 산업은 흥행 산업으로서 신작 출시 관련하여 주가 변동폭 및 실적 변동폭이 매우 높은 편입니다. 흥행 산업에서 게임들의 성패를 예측하기는 쉽지 않습니다. 합병당사회사의 다수 게임의 지속적인 흥행에도 불구하고, 향후 출시되는 게임의 흥행 여부가 합병당사회사 실적에 중요한 영향을 미칠 수 있습니다. 신규 게임에 대해 이용자 확보를 실패하거나, 기존 게임의 대규모 업데이트를 진행하고도 기존게임 이용자의 이탈이 발생하는 경우 이는 합병당사회사의 사업에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이러한 점을 유의하시기 바랍니다. 다. 게임 규제 위험 게임산업은 전통적으로 규제 위험이 높은 산업으로 정부의 규제 여부와 강도에 따라 게임회사들의 영업실적이 직/간접적으로 영향을 받고 있습니다. 게임을 출시하는 국가별로 게임등급 체계가 상이하고, 구글 플레이 및 애플 앱스토어 등 마켓에서 부여하는 게임등급도 다를 수 있어 최초 계획한 게임등급을 받지 못하거나, 서비스 중 게임등급이 변경될 수 있습니다. 합병당사회사는 게임산업의 건전한 발전을 위해 관련 법규 등을 준수하고 규제가 허용하는 범위 내에서 안정적으로 게임 사업을 진행하기 위해 노력하고 있지만, 향후 규제 사항을 지키지 못하는 경우 이는 소송, 벌금 및 제재사항의 발생, 영업에 부정적인 영향, 평판의 훼손 등 합병당사회사 사업에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 라. 게임 이용자 이탈 등에 따른 위험 합병당사회사는 SNG, RPG, MMORPG, 3D 등 다양한 장르의 게임 라인업을 보유하고 있으며, 다수의 흥행 게임을 기반으로 많은 수의 이용자를 확보하고 있습니다. 그러나 합병회사 매출의 대부분을 차지하고 있는 모바일게임의 경우 시장 내 경쟁이 치열해지고 유저의 접근과 이탈이 매우 용이해지며 게임의 PLC(Product Life Cycle)가 점점 짧아지고 있습니다. 또한 피합병회사 매출의 대부분을 차지하고 있는 PC게임은 콘솔게임 시장이 성장하며 기존 게임 시장 내 점유율이 감소하고 있는 추세입니다. 이처럼 게임 이용자들이 흥미를 잃거나 서비스 불만을 제기하는 등 합병당사회사 게임에서 이탈하거나 과금을 하지 않게되면 합병당사회사 사업에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 마. 해킹 또는 기타 부정행위에 따른 위험 PC게임 및 모바일 게임은 오프라인이 아닌 온라인 상에서 가상으로 구현되는 서비스이므로, 해킹, 악성코드, 바이러스 등 위험에 노출되어 있습니다. 일부 이용자들은 기타 게임아이템의 불법적인 거래를 통해 시장질서를 어지럽히는 행위가 발생하기도 하고 있습니다. 이러한 해킹 등의 부정행위들이 합병당사회사 게임과 관련하여 발생하는 경우에는 합병당사회사 사업에 부정적인 영향을 미칠 수 있습니다. 바. 지적재산권(IP) 침해 위험 합병당사회사가 영위하는 게임산업 특성상 콘텐츠가 프로그램화되어 있으며, 게임의 방식/규칙/캐릭터 등에 대하여 모방이 용이한 면이 있습니다. 또한 게임 관련 지적재산권은 그 경계가 모호하여 분쟁이 발생할 가능성을 배제할 수 없습니다. 합병당사회사의 지적재산권을 보호하고자 하는 노력에도 불구하고 게임산업의 특성상 게임방식 등 아이디어에 대한 보호는 어려운 상황이며, 지적재산권으로 보호받는 범위의 경계가 애매하기 때문에 분쟁이 발생할 여지는 항상 존재하고 있습니다. 따라서 향후 합병당사회사는 타사 지적재산권 침해를 사유로 제3자로부터 예기치 못한 지적재산권 관련 소송이 제기될 수도 있습니다. 이와 같은 중요한 지적재산권 분쟁이 발생할 경우 이는 합병당사회사의 사업, 재무 상황 및 경영 실적에 부정적인 영향을 끼칠 수 있으므로 투자자께서는 유의하시기 바랍니다. 사. 해외시장 진출 관련 위험 합병당사회사는 현재 국내 서비스와 함께 세계 시장으로의 진출을 지속하고 있습니다. 그러나, 전세계적으로 게임을 서비스하고 영업활동을 확장하기 위해서는 많은 시간과 인적 자원이 요구되고, 현지 시장의 언어, 문화, 관습, 법적 및 규제 환경, 상권 등을 고려해야 하는 어려움이 있습니다. 중국의 경우 한국 기업이 게임을 서비스 하기 위해서는 허가권인 판호를 받아야 하는데, 사드(THAAD) 이슈가 발생한 이후부터 2020년 말까지 약 4년 간 한국 게임사의 게임에 판호 발급을 중단했었습니다. 사드(THAAD) 이슈 및 보호 무역주의의 확산 등의 정치적 요소들은 게임의 신규 수출을 가로막는 요인으로 작용하고 있습니다. 이에 합병당사회사 수익의 불확실성 및 재무구조 변동 가능성에 대해 배제할 수 없으므로 투자자께서는 유의하시어 투자에 임하시기 바랍니다. [합병회사의 사업위험 : (주)컴투스] 아. 모바일 게임 산업 성장성 둔화 위험 2022년 글로벌 모바일 게임 시장 규모는 916억 8,100만 달러로 2021년 대비 0.5% 감소하였습니다. 이는 2021년 모바일 게임 시장이 7.5% 성장했던 것에 비하면 급감한 수치입니다. 2023년 이후에는 4.4%, 7.0%, 6.9% 등 전과 같은 성장세를 이어갈 수 있다는 전망도 있으나, 예전과 같은 고성장이 없을 수 있다는 우려도 상존합니다. 또한 모바일 게임의 시장 내 경쟁적인 신작 출시 영향으로 기존 게임에 대한 자연진부화가 빠르게 진행되고 있으며, 유사한 게임들도 다수 출시되고 있어 게임의 차별화가 쉽지 않아지고 있습니다. 모바일 게임시장의 시장 경쟁이 심화되고 시장의 성장성이 지속적으로 정체될 경우 합병회사의 사업에 부정적인 영향을 미칠 수 있으니 이 점 투자자께서는 유의하시기 바랍니다. 자. 지분인수와 투자전략의 불확실성 합병회사는 지분인수 또는 기타 투자 등의 전략을 수립하고 수행하고 있습니다. 지분인수 또는 투자집행에 따른 성공여부는 다양한 위험이 존재하여 현재 시점에서 예측할 수 없으므로 투자자께서는 이 점 유의하시기 바랍니다. 차. 게임 개발사와의 관계 종료 위험 합병회사는 게임 개발사가 개발한 게임을 구글 플레이, 애플 앱스토어 등의 마켓을 통해 게임이용자에게 공급하는 퍼블리싱 사업을 주업으로 하고 있습니다. 합병회사와 거래관계에 있는 게임 개발사는 종속기업 및 관계기업 등의 내부 개발사와 특수관계가 없는 외부 개발사로 구성되어 있습니다. 합병회사는 내/외부 개발사와 퍼블리싱 계약을 통해 안정적인 게임 서비스를 진행하고 있으나, 향후 주요 개발사 또는 해외 개발사와의 관계가 종료되거나 중단되는 경우 합병회사가 퍼블리싱 중인 주요 게임의 수가 감소하여 사업 규모의 축소가 수반될 수 있으며, 이는 합병회사의 재무상태 및 영업실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 유의하시기 바랍니다. 카. 블록체인 산업의 제도적 불확실성 블록체인 산업은 전세계적으로도 초기 산업이며 빠르게 성장하는 산업입니다. 글로벌 게임사 또한 이러한 추세에 맞춰 블록체인 기반 P2O(Play-to-Own) 게임을 출시하고 있습니다. 합병회사는 블록체인 플랫폼 엑스플라(XPLA)에 각종 게임을 연계하는 등 블록체인 생태계를 확장하는데 집중하고 있으며, '서머너즈 워: 백년전쟁', '크리티카' 등의 작품이 P2O를 탑재한 바 있습니다. 다만 블록체인 산업은 빠른 산업의 성장속도에도 불구하고, 산업의 초기이기 때문에 발생되는 법규정 및 제도 등 시스템화의 불확실성이 존재합니다. 제도적 불확실성은 합병회사의 사업진행의 속도 및 방향에 영향을 줄수 있다는 점을 투자자께서는 유의하시기 바랍나다. [합병회사의 주요 종속회사의 사업위험 : (주)위지윅스튜디오] 타. 매체 환경 변화에 따른 위험 2020년부터 급속하게 확산된 코로나19는 사회 각 부문에 많은 영향을 미쳤으며 (주)위지윅스튜디오가 영위하는 방송영상산업의 변화를 초래하였습니다. 우선 집단제작을 기반으로 하는 방송 콘텐츠 제작이 일부 위축되는 현상이 발생하였으며, 일부 방송 프로그램은 제작이 취소되었고, 해외 촬영 및 공개방송이 축소되는 현상도 발생하였습니다. 한편, 두드러진 시장 변화 중 하나는 코로나19로 인한 OTT(Over The Top) 이용 증가 입니다. OTT를 통한 콘텐츠소비는 타 매체 대비 지속적으로 증가할 것으로 전망되고 있으며, 소비자의 선호를 충족시키기 위한 기업들의 대규모 투자가 이뤄지고 있습니다. 이처럼 (주)위지윅스튜디오가 이러한 기술의 흐름, 소비자의 콘텐츠 소비 행태 변화, 선호하는 콘텐츠 형태의 변경 등 달라지는 환경에 적절히 적응하지 못한다면 (주)위지윅스튜디오의 수익성은 부정적인 영향을 받을 수 있다는 점을 투자자분들께서 유의하시기 바랍니다. 파. 드라마 제작 관련 위험 미디어 산업 전반적으로, 글로벌 OTT의 한국 시장 진출과 더불어 주연 배우들을 중심으로 최근 출연료가 상승하며, 국내 드라마의 제작비용은 지속적으로 증가하는 추세를 보이고 있습니다. 이에 따라, 드라마 제작사의 자본 부담이 증가하고 있으며, 수익성은 드라마의 흥행 여부에 일정 부분 영향을 받기 때문에 흥행 리스크가 존재한다고 할 수 있습니다. (주)위지윅스튜디오는 다양한 경험을 바탕으로 확보한 제작 경험을 통해 효율적인 프로덕션 관리 및 체계적인 제작관리, 자금 관리로 드라마 사업의 실적관리에 대해서 타 중소형 드라마 제작사보다 사업에 대한 이해도가 높으며 이를 통해 미래 실적 예측 신뢰성을 높이고 있습니다. 다만, (주)위지윅스튜디오가 제작하는 드라마가 지속적인 흥행 실패를 기록한다면 (주)위지윅스튜디오의 실적에 부정적인 영향을 줄 수 있습니다. 투자자분들께서는 이 점 유의하시기 바랍니다. 하. 방송산업 규제 변화에 따른 위험 국내 방송산업은 대표적인 규제 산업 중 하나로 방송통신위원회를 통해 방송 및 통신산업을 규제하고 있습니다. 일반적으로 TV를 통해 방영되는 드라마 관련 방송콘텐츠의 유통, 이용은 문화체육관광부와 방송통신위원회를 중심으로 한 「방송법」과 「방송법 시행령」, 「콘텐츠산업진흥법」및 「콘텐츠산업진흥법 시행령」 등 법률에 의해 규제 받습니다. 한편, TV를 통해 방영되지 않는 OTT(Over The Top) 서비스와 IPTV(Internet Protocol Television)의 경우 각 매체별로 다른 법률를 적용받고 있으며, OTT서비스는 「정보통신망 이용촉진 및 정보보호 등에 관한 법률」, IPTV(Internet Protocol Television)는 「인터넷 멀티미디어 방송사업법」에 의해 규제 받고 있습니다. 그러나 이는 주로 방송사업자에게 적용되는 규제로서 (주)위지윅스튜디오와 같은 콘텐츠 제작사는 간접광고 및 협찬고지 등 방송광고 관련 규정 등에 간접적으로 영향을 받는 것으로 볼 수 있습니다. 콘텐츠 제작 산업은 상기 열거한 법 등을 포함한 법령 및 규정 등에 의한 규제를 받기 때문에, 콘텐츠 제작과 관련된 규제 환경이 변한다면 (주)위지윅스튜디오의 영업에도 직ㆍ간접적인 영향을 줄 수 있습니다. 또한, 규제 환경이 급격히 강화되거나 관련 법규를 준수하지 못함으로써 감독기관으로부터 제재를 받을 경우, (주)위지윅스튜디오의 영업실적에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 거. 방송산업 성장성 관련 위험 한국방송사업은 6개 사업체(지상파방송, 유선방송, 위성방송, 방송채널사용사업, 인터넷영상물제공업, 방송영상물제작업)로 분류되어 있으며 그 중 (주)위지윅스튜디오는 방송영상물제작업에 포함되어 있습니다. 2022년 기준 방송영상물제작업은 전체 방송산업 매출에서 24.3%를 차지하며, 전년 매출액 대비 38.9% 증가한 6조 3,468억원을 기록하였으며, 최근 3년간 연평균 26.7%의 성장률을 기록하고 있습니다. 다만 방송산업은 경기변동에 민감한 업종이며 유행의 변화에 민감하고 상품의 주기가 매우 짧은 특성이 있으며, 소비성향 변화에 따른 급격한 콘텐츠 산업의 위축은 콘텐츠 제작에 대한 수요 감소로 이어질 수 있고, 이는 (주)위지윅스튜디오의 재무실적에 부정적 영향을 줄 수 있는 바, 투자자분들께서는 투자 판단 시 이 점 유의하시길 바랍니다. 너. 지속적인 콘텐츠 확보 실패 위험 (주)위지윅스튜디오는 지속적인 콘텐츠 확보를 위해서 드라마 IP를 직접 보유하여 지상파, 유료방송, OTT 등 다양한 플랫폼에 (주)위지윅스튜디오의 콘텐츠를 공급하고 수익을 극대화할 수 있는 역량을 구축하였으며, 과거 지상파 위주의 드라마 시청환경에서 휴대폰/인터넷/OTT 등으로 이동 중인 시청 트렌드에 맞춰 타 매체로의 확장 가능성 및 잠재력을 가지고 있습니다. 그럼에도 불구하고 고객사들과의 관계 악화, 경쟁사의 출현 등으로 인해 계약이 중단되거나 다른 경쟁업체와의 배타적인 계약체결로 인해 (주)위지윅스튜디오는 지속적인 콘텐츠 확보에 실패할 위험을 배제할 수 없으며, 이로 인해 향후 콘텐츠 확보에 소요되는 비용 증가 및 매출 감소로 인해 (주)위지윅스튜디오의 수익성 및 재무안정성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 2. 회사위험 [합병회사 (주)컴투스의 회사위험] 가. 매출 및 수익성 관련 위험 당사는 1999년 국내 최초로 모바일게임 서비스를 시작한 모바일게임 전문기업입니다.당사는 2023년말 연결기준 59.6%의 매출이 해외에서 발생하고 있으며, 당사의 모바일게임 사업의 경우 2023년말 연결기준 75.1%의 매출이 해외에서 발생하고 있습니다. 당사의 2023년 연결기준 영업수익은 RPG 장르의 안정적인 매출을 기반으로 7,396억원을 기록하며 전년 대비 9.2% 상승하였습니다. 다만 미디어/콘텐츠 부문에서의 콘텐츠 라인업 일정 지연에 따른 수익성 개선 지연 및 게임 부문에서의 인건비 상승 지속 영향으로 연결기준 영업손실 332억원을 기록하며 영업적자가 이어졌습니다. 당사는 지속적으로 신규 게임을 출시하고 있으며, 신규 게임의 실제 성과와 이를 바탕으로 한 영업실적 개선 및 사업다변화의 경우 불확실성이 존재합니다. 또한, 출시 예정인 신규 게임의 흥행 여부에 따라 당사의 실적변동성이 확대될 수 있으며, 주력 게임의 매출 둔화, 신규 게임의 성과 부진 등이 발생할 경우 당사의 수익성이 악화될 수 있는 가능성이 존재합니다. 투자자들께서는 이 점 유의하시기 바랍니다. 나. 재무안정성에 관한 위험 컴투스의 연결기준 부채비율은 2021년 9월 위지윅스튜디오 인수에 따라 위지윅스튜디오가 연결 재무상태표에 포함되며 2021년말 32%에서 2022년 43%으로 상승하는 모습을 보였습니다. 그러나 2023년에 약 1,000억원 규모의 차입금이 순감하며 부채비율은 39%로 소폭 감축되었습니다. 컴투스는 개발 인력 인건비 상승 및 미디어/콘텐츠 부문 수익성 개선 지연 영향으로 2023년에 영업손실이 확대되고 영업현금흐름 구조가 악화되었지만, 연결기준 3,000억원 이상의 현금및현금성자산을 보유하고 있다는 점 및 향후 영업활동으로 인한 현금흐름 창출 정상화 등을 총체적으로 고려하면 재무안정성은 비교적 안정적인 수준으로 판단됩니다. 인건비 효율화 작업 지연, 글로벌 모바일 게임 마케팅 경쟁 심화, 퍼블리싱 사업 확대 지연, 미디어/콘텐츠 부문 수익성 개선 지연 등 컴투스에 불리한 상황이 발생할 경우 컴투스의 재무안정성 지표가 악화될 가능성이 존재합니다. 투자자분들께서는 이 점 유의하여 주시기 바랍니다. 다. 무형자산 손상 관련 위험 2023년말 연결기준 당사의 무형자산은 2,661억원이며, 그 중 대부분인 1,914억원은 영업권입니다. (주)컴투스 연결실체는 2022년에 무형자산 관련 손상차손 408억원, 무형자산상각비 171억원을 기록하였고, 2023년에는 무형자산 관련 손상차손 208억원, 무형자산상각비 125억원을 기록하였습니다. 당사는 무형자산에 대하여 매년 손상 검사를 수행하고 있습니다. 다만, 회수가능액이 장부금액에 미달할 경우, 무형자산 전액 또는 일부에 대해 손상이 발생하여 당사의 수익성에 부정적인 영향을 끼칠 수 있습니다. 또한, 한정된 내용연수를 지니는 무형자산에 대한 내용연수 기준 변경 등으로 인해 대규모 무형자산상각비가 발생하여, 당사의 손익에 부정적인 영향을 끼칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 라. 주요 소송사건 및 우발채무 관련 위험 2023년말 기준 당사와 당사의 종속기업은 정상적인 영업과정에서 발생한 소송이 각 2건씩 진행 중에 있습니다. 사건의 전체 소송가액은 공동피고 전체에 대하여 한화 약 25억원 상당으로 추정되나, 이에 따른 연결실체 자원의 유출금액 및 시기는 불확실하며 연결실체의 경영진은 이러한 소송 등의 결과가 연결실체의 재무상태에 중요한 영향을 미치지 않을 것으로 판단하고 있습니다. 또한 2023년말 현재 지배기업은 마곡 지식산업센터 분양을 위해 컨소시움에 가입하였으며, 계약금액은 30,024,106천원입니다. 더불어, 연결실체는 (주)메리크리스마스와 The Walt Disney Company (Korea) LLC 간 체결한 선구매 계약에 대해 지급보증을 제공하고 있으며, 당사가 제공하는 지급보증금액은 각각 4,758,916천원 및 12,733,118천원입니다. 향후 외부 금융환경 변화에 따라 변동사항이 발생할 가능성을 배제할 수 없으며, 종속기업의 영업활동이 원활하지 않을 경우, 해당 지급보증에 대한 금액만큼 당사에서 부담해야 할 위험도 존재합니다. 이 경우 당사의 우발부채가 현실화 되어 수익성 및 재무상황이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 마. 특수관계자간 거래 관련 위험 당사와 특수관계자간 매출ㆍ매입거래는 2023년 (주)컴투스홀딩스에 매출 80억원, (주)컴투스플랫폼과 Com2uS USA Inc.에 각각 매입 254억원, 350억원이 있었습니다. 다만, 2023년 연간 7,841억원의 영업비용 규모를 감안하면 해당 매입거래 내역은 큰 비중을 차지하는 것은 아닙니다. 2023년 특수관계인으로부터 발생한 채권 및 채무의 규모와 자금거래 내역은 당사의 외형 규모 고려 시 유의적이지 않은 수준으로 파악되며, 당사와 관계사 간 거래는 적정한 시장가격 수준에서 적합한 선정과정을 거쳐 거래되고 있는 바, 공정거래법 시행령에서 규정하고 있는 부당지원행위에는 해당되지 않는 것으로 판단됩니다. 다만 향후 관련 법률 등이 현 수준보다 대폭 강화되거나 예측하지 못하는 방향으로의 변동이 있을 경우에는 당사와 관계사 간 거래에 영향을 미칠 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. 바. 주요 게임 장르에 대한 매출 편중 위험 당사는 다양한 장르의 모바일 게임과, 자회사를 통한 PC게임을 서비스하고 있습니다. 다만, 2014년 이후 현재까지 당사의 매출은 대표 장르인 RPG 장르에 집중되어 있습니다. 2023년 별도기준 RPG 장르의 매출 비중은 68%로 2/3 이상의 비중을 차지하고 있습니다. 당사의 전체 매출 중 RPG 장르에 대한 높은 의존도에 따라, 게임 산업 내 RPG 장르 수요 감소 등에 따라 RPG 장르 게임 매출이 감소할 경우 당사의 경영성과에 부정적인 영향을 가져올 수 있습니다. 그러나 당사는 RPG게임 이외에도 스포츠게임, 게임 퍼블리싱 등 매출 포트폴리오를 다변화하고 있으며, 게임 외에도 영화/드라마, 애니메이션, 음악, 웹툰 등 미디어/콘텐츠 사업 또한 확장 중에 있습니다. 다만 당사의 이러한 노력에도 불구하고 RPG 게임 외의 사업 성장 확대가 예상대로 진행되지 않을 경우에 한하여, RPG 게임의 성장이 둔화되거나 수익성이 악화될 경우 당사 연결실체의 수익성에 부정적인 영향을 미칠 수 있음을 투자자분들께서는 유의하여 주시기 바랍니다. 사. 현금흐름 관련 위험 당사는 2022년부터 위지윅스튜디오 인수에 따른 순현금유출이 반영되었고, 게임 부문에서도 인건비 및 마케팅 비용 확대에 따른 현금유출 증가 영향을 받아, 연결기준 영업활동 현금흐름은 2021년 902억원 순유입에서 2022년 110억원 순유출, 2023년 92억원 순유출을 기록하였습니다. 재무활동 현금흐름의 경우, 2021년 공모회사채 1,910억원 발행의 영향으로 1,563억원 순유입을 기록했으나, 2023년에는 1,600억원 차입금 상환 및 346억원 자기주식 취득 등 영향으로 1,090억원의 순유출을 기록하였습니다. 이에 당사의 현금및현금성자산 규모는 2022년말 1,732억원에서 2023년말 1,432억원으로 감소하는 모습을 보였습니다. 당사는 현금흐름의 관리에서 산업 특성상 원재료 매입 및 매입채무 활동성 관련한 관리의 영향은 미미합니다. 또한 2023년말 기준 차입금의존도는 13% 수준이기에 차입금의 상환 관련한 유동성 위험도 매우 크다고 할 수는 없습니다. 다만, 게임 부문에서의 영업비용 확대 기조 지속, 미디어/콘텐츠 부문에서의 수익성 개선 지연 등 영향으로 현금 소요가 확대되어, 미지급금 등에 대한 결제가 원활하게 이루어지지 않는 등 유동성 위험이 증가할 수 있습니다. 투자자분들께서는 이 점 유의하여 주시기 바랍니다. 아. 연구개발 및 핵심 인력 이탈 관련 위험 당사가 영위하는 게임 산업은 대규모 설비투자보다는 상대적으로 인적 자원 의존도가 높은 산업입니다. 또한 지속적인 연구개발 진행이 필요하며, 당사의 연결기준 연구개발비용은 2023년 1,388억원을 기록하며 2022년 1,248억원 대비 11.2% 증가하는 등 지속적으로 증가하고 있습니다. 향후에도 당사의 연구개발비가 증가할 수 있으며 이는 연구개발비의 증가로 인해 당사 수익성에 부정적인 영향을 미칠 가능성이 존재합니다. 한편, 게임 산업에서의 차별화 요소는 창의적인 기획력 및 효과적인 개발/제작을 통해 창출되므로 우수 인재 확보를 위한 경쟁이 매우 치열한 상황입니다. 당사는 주요 핵심 인력의 이탈 발생 방지를 위해 기본적으로 업계 내 높은 수준 금전적 보상을 제공함과 동시에, 환경 조성, 높은 업무 자유도 부여 등 비금전적 보상 또한 중요시하고 있습니다. 당사의 노력에도 불구하고, 경쟁사의 파격적인 정책으로 핵심 인력이 이탈하여 담당하던 업무가 중단되는 상황이 발생할 경우 당사가 계획하던 사업전략 전개 및 효과적인 게임 개발이 이루어질 수 없게 되어 당사의 사업, 재무상태 및 영업실적에 부정적인 영향을 미칠 수 있습니다. 또한, 핵심인력이 이탈할 경우 이탈한 인력을 대체하기 위해서는 높은 수준의 비용이 소요되어 당사의 수익성에 부정적인 영향을 미칠 수 있다는 점 투자자분들께서는 유의하여 주시기 바랍니다. 자. 종속회사 및 출자회사 관련 위험 당사는 사업 및 게임 개발 역량 확장, 매출 포트폴리오 다변화를 위해 적극적인 M&A 및 투자를 진행하고 있습니다. 당사가 투자한 종속회사들에서 순손실이 발생하거나, 평가손실이 발생하는 경우, 당사의 수익성과 재무안정성에 부정적인 영향을 미칠 수 있으며, 향후 해당 사업의 중단 등이 발생할 경우 투자자금 회수가 불가능해짐에 따라 추가적 손실이 발생할 수 있다는 점 투자자들께서는 유의하여 주시기 바랍니다. 출시되지 않은 게임 및 콘텐츠를 개발하고 있는 종속회사가 다수 있는 것을 고려할때, 단기적으로 당사의 연결재무에 좋지 않은 영향을 줄 수도 있습니다. 한편, 향후 개발이 완료된 시점에 당사와의 퍼블리싱 계약 등을 통한 게임 출시 및 콘텐츠 IP 활용을 통하여 장기적으로 당사의 연결재무제표에 긍정적인 영향을 줄것으로 기대하고 있습니다. 다만, 당사의 종속회사 및 출자회사에서 수익성이 개선되지 않을 경우, 당사와의 사업 시너지가 예상하는 방향으로 이뤄지지 않는 등의 사유로 당사의 수익성 및 재무구조에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의 하시기 바랍니다. [합병회사 주요 종속회사의 회사위험 : (주)위지윅스튜디오] 차. 수익성 악화 위험 콘텐츠 제작 사업은 콘텐츠 제작 시장 특성 상 장르 및 편성 조건, 방영 횟수에 따라 매출규모 및 수익성이 작품별로 상이하며, 연간 제작 및 방영되는 작품 수에 따라 변동성이 크게 나타납니다. (주)위지윅스튜디오의 매출은 2021년 1,203억원, 2022년 1,465억원, 2023년 1,473억원으로 증가했습니다. 반면, 영업이익률은 2021년 -3.3%, 2022년 -15.9%, 2023년 -13.8%를 기록하였습니다. 이는 2021년 코로나19 여파로 일부 프로젝트 수익 인식 시점이 이연되었고, 콘텐츠 제작 사업 또한 지연되면서 관련 외주제작비가 추가 발생하며 영업이익 적자 전환이 발생한 것을 시작으로, 2022년 전방산업인 광고 업황의 악화로 영업손실폭이 확대되었으며, 2023년에도 국내 미디어 산업의 경쟁 심화와 낮은 수익 구조가 지속된 영향입니다. 방송, 영화, 음악 등 미디어 산업의 불확실성으로 인하여 (주)위지윅스튜디오의 수익성은 높은 변동성을 내재하고 있으며, 자본력과 핵심인력 유치를 통한 거대 콘텐츠 제작사 등이 출현하여 경쟁이 심화되는 경우 수익성이 악화될 수 있습니다. 또한, (주)위지윅스튜디오가 경쟁력 있는 콘텐츠 제작사 지위를 유지하지 못할 경우 협찬 등 영업수익이 감소하여 (주)위지윅스튜디오의 수익성에 부정적인 영향을 미칠 가능성이 존재하니 투자자께서는 이 점 유의하여 주시기 바랍니다. 카. 재무 건전성 악화 위험 콘텐츠의 성공 여부를 결정짓는 가장 중요한 요소 중 하나는 작가의 대본(기획작품)이며, 유명작가의 작품은 배우의 캐스팅, 편성 등의 이후 제작과정에서도 경쟁력으로 작용하므로 흥행을 위한 선순환 구조를 확보하기 위해서는 작가 계약 시부터 집필 과정까지 많은 투자가 필요합니다. 이에 (주)위지윅스튜디오는 투자자산 취득 등을 이유로 최근 4개년간 총차입금이 증가했으나, 2023년 차입금을 상당 부분 상환하여 재무안정성 지표가 개선되었습니다. 2023년 말 현재 (주)위지윅스튜디오의 부채비율은 44.1%로 전년 대비 13.3%p. 감소했으며, 차입금의존도 또한 4.6%를 기록하며 전년 대비 11.8%p. 감소했습니다. 그러나 (주)위지윅스튜디오에서 제작하는 작품의 수가 증가하는 경우 차입금 규모가 증가할 수 있으며, 콘텐츠 제작 시장의 경쟁심화로 대규모 자금이 투자되는 작품의 수가 점차 증가하고 있다는 점 등을 고려할 때 콘텐츠 제작비를 충당을 위한 자금의 신규 차입으로 재무 건전성이 악화될 가능성이 존재합니다. 이러한 자금조달과 관련하여 (주)위지윅스튜디오가 예상하지 못한 사유로 인하여 경영성과가 악화되는 경우, 차입금을 포함한 부채 상환에 어려움이 존재할 수 있으며, 필요에 따라 추가적인 자금차입 등이 발생하여 재무건전성이 악화될 가능성이 존재하오니 투자자께서는 이 점 유의하시기 바랍니다. 타. 현금흐름 관련 위험 (주)위지윅스튜디오가 영위하는 산업의 특성상 대규모 시설투자 소요는 없으며 매출채권과 외주제작과 관련된 미지급금, 신규작품 제작을 위해 작가 및 PD에게 지급하는 선급금이 운전자본의 핵심입니다. (주)위지윅스튜디오는 2021년 1,290억 규모의 유상증자에 따른 재무활동현금흐름 증가로 975억원의 현금흐름을 보였으나, 장기투자자산 취득으로 투자활동현금흐름이 감소하며 2022년 -749억원, 2023년 -218억원의 현금흐름을 시현하였습니다. (주)위지윅스튜디오는 2023년 총차입금을 370억원 상환하여 2021년 말 526억원에서 2023년 말 156억원으로 감소하였으나, 지속되는 영업손실 및 투자자산 취득으로 인해 현금흐름이 악화될 수 있습니다. 또한 향후 콘텐츠 제작 편수 증가 및 지속적인 투자지출로 운전자본 부담이 확대되거나, 매출채권의 회수가 원활하게 이루어지지 않을 경우 (주)위지윅스튜디오의 현금흐름에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 파. 핵심인력 유출에 따른 위험 콘텐츠 제작업은 고도의 기획력과 창의력이 요구되는 업종으로, 대중의 흥미를 자극한 콘텐츠를 만들어내는 작가의 능력과 제작과정을 총괄하는 숙련된 PD(기획자)의 노하우가 가장 중요한 경쟁력 중 하나입니다. (주)위지윅스튜디오는 기획 작품 수를 늘려 안정적 수익 창출을 위한 포트폴리오를 구성하는 노력을 기울이고 있습니다. 또한 (주)위지윅스튜디오는 설립 초기부터 연구소를 설립하고 석/박사급 인력 채용 및 연구개발활동 보장으로 '위지윅 프리비즈 시스템'과 '페이셜 캡쳐 기술'을 완성하여 CG/VFX 영상을 제작하는 사업을 영위하고 있습니다. (주)위지윅스튜디오 소속 대표 작가, 감독 및 CG/VFX 주요 연구개발 인력에 대한 유출이 발생할 경우에는 프로젝트 수주에 있어 차질을 빚을 수 있습니다. 이는 (주)위지윅스튜디오의 콘텐츠 제작 경쟁력 약화에 부정적인 영향을 줄 수 있으며, (주)위지윅스튜디오의 성장성 및 영업실적에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 하. 소송 및 우발채무에 따른 위험 (주)위지윅스튜디오가 증권신고서 제출 전일 현재 계류중인 소송사건은 총 3건으로 소송가액은 총 24백만원이며, (주)위지윅스튜디오의 종속회사 중 (주)싸이더스가 증권신고서 제출 전일 현재 계류중인 소송사건은 총 3건으로 총 소송가액은 276백만원입니다. 한편, 이에 따른 자원의 유출금액 및 시기는 불확실하나, 이러한 소송 등의 결과 및 현재 인식하고 있는 우발채무가 (주)위지윅스튜디오의 재무구조에 부정적인 영향을 미칠만한 변동을 가져오지는 않을 것이라 예상하고 있습니다. 그러나 향후 소송의 승패 여부에 따라 (주)위지윅스튜디오의 재무안정성 및 경영실적에 직ㆍ간접적으로 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 거. 매출 편중 위험 (주)위지윅스튜디오는 영화, 드라마, 예능프로그램 등 콘텐츠 기획/제작, 투자/배급 등의 서비스를 제공하는 콘텐츠 사업, 전시 및 행사대행 사업, VFX 및 뉴미디어사업, 기타 임대수익 및 대관사업 등을 영위하는 기타 사업을 영위하고 있습니다. 한편, 2023년말 기준 (주)위지윅스튜디오의 콘텐츠 사업 매출 비중은 85.9%로 매출의 상당 부분이 콘텐츠 사업에 편중되어 있습니다. 또한, (주)위지윅스튜디오의 내수 매출 비중은 95.8%로 주요 매출처가 국내에 한정되어 있습니다. 이에 (주)위지윅스튜디오는 드라마, 영화, 예능프로그램 등 콘텐츠 분야를 다변화해왔으며, 오리지널 콘텐츠의 경우 지상파, 극장, 종합편성채널, OTT채널 등 단일 채널에 국한되지 않고 다양한 플랫폼을 통해 콘텐츠를 유통하는 판매전략을 보유하려는 노력을 기울이고 있습니다. 그러나, 콘텐츠 제작사 간 경쟁심화 및 전방산업의 부진 등으로 인해 콘텐츠 제작시장이 악화되거나, 국내 경기 침체로 내수 시장이 악화될 경우 (주)위지윅스튜디오의 성장성 및 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하여 주시기 바랍니다. 너. 특수관계자와의 거래 관련 위험 (주)위지윅스튜디오는 2021년 8월 24일 주식 양수도 거래 및 제3자 배정 유상증자를 통해 (주)컴투스가 최대주주로 격상되며 컴투스 기업집단으로 편입되었습니다. (주)위지윅스튜디오는 지배기업인 (주)컴투스 및 관계기업인 (주)씨에스알이앤엠 등과 특수관계자 매출/매입 거래가 발생하고 있으며, 추후 신규사업 추진 등에 따라 특수관계자와의 거래가 확대될 가능성이 존재합니다. 특수관계자와의 거래는 이해상충 문제의 발생 가능성과 매출, 매입 등의 거래에 있어 공정하지 않은 거래가 발생할 가능성을 내재하고 있으며, 향후 예상하지 못한 사유로 인하여 특수관계자와의 거래와 관련한 문제가 발생하는 경우 (주)위지윅스튜디오의 경영성과 및 사업, 재무상태에 부정적인 영향을 끼칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [피합병회사의 회사위험 : (주)올엠] 더. 매출 및 수익성 관련 위험 피합병회사는 온라인 게임 개발 및 공급을 주요 사업으로 영위하고 있습니다. 피합병회사의 부문별 내수 실적은 2021년 19.3억원에서 2023년 40.4억원으로 109.3% 증가했습니다. 반면, 2021년 해외 매출이 27.3억원으로 전체 매출액의 58.5% 수준이었으나, 2023년 초 크리티카 온라인을 종료함에 따라 중국 서비스도 함께 종료되며 2023년 해외 매출은 1.4억원으로 전체 매출액의 3% 수준으로 급락했습니다. 이에 전체 매출도 2021년 46.6억원에서 2023년 41.8억원을 기록하며 11.5% 감소했습니다. 이처럼 피합병회사는 경쟁이 심화되는 게임 시장 환경에 직접적인 영향을 받으며, 신규 게임 출시를 위한 개발에 돌입할 경우 마케팅 비용과 인건비가 인력 감축 전 수준으로 확대되어 수익성이 악화될 수 있습니다. 또한, 주력 게임의 매출 둔화, 신규 게임의 성과 부진 등이 발생할 경우에도 피합병회사의 수익성이 악화될 수 있으니 투자자들께서는 이 점 유의하시기 바랍니다. 러. 재무안정성에 관한 위험 현재 피합병회사는 연결 및 별도 기준으로 자본잠식이 된 상태이며, 이러한 사건이나 상황은 계속기업으로서의 존속능력에 유의적 의문을 제기할 만한 중요한 불확실성이 존재함을 나타냅니다. 피합병회사의 연결 기준 부채비율은 2021년말 414.0%를 기록하였으며, 2022년 이후부터는 자본잠식으로 인해 부채비율을 산정하지 않았습니다. 피합병회사는 게임 산업 내 경쟁 심화에 따른 개발 인력 인건비 상승 및 게임 부문 수익성 개선 지연 영향으로 최근 3개년간 영업적자가 발생하였고, 연결 기준 1.25억원 수준의 현금및현금성자산 및 향후 영업활동으로 인한 현금흐름 창출 능력 등을 총체적으로 고려하면 재무안정성은 낮은 수준으로 판단합니다. 인건비 효율화 작업 지연, 게임 산업 내 마케팅 경쟁 심화 등 피합병회사에 불리한 상황이 발생할 경우 피합병회사의 재무안정성 지표가 추가로 악화될 가능성이 존재합니다. 투자자분들께서는 이 점 유의하여 주시기 바랍니다. 머. 현금흐름 관련 위험 피합병회사가 주로 영위하는 게임 산업의 경우 특성상 대규모 시설투자 소요는 미미하며, 재고자산과 매입채무의 규모도 미미합니다. 그러나, 피합병회사는 2021년부터 이어진 당기순손실에 따른 현금유출 증가 영향을 받아, 연결 기준 피합병회사의 영업활동 현금흐름은 2021년 78.7억원 순유출, 2022년 27.8억원 순유출, 2023년 4.3억원 순유출이 발생했습니다. 연결 기준 투자활동현금흐름은 2021년 연결범위변동으로 인한 순유출 38.1억이 반영되어 총 순유출 43.5억원을 기록하였으며, 이후 2022년과 2023년은 유형자산 취득으로 인해 각 10.2억원, 3.5억원의 순유출이 발생했습니다. 이러한 영향으로 피합병회사의 연결 기준 현금및현금성자산 규모는 2021년말 9.4억원에서 2023년말 1.2억원으로 감소하는 모습을 보였습니다. 2023년말 연결 기준 차입금의존도는 299.4% 수준이기에 차입금의 상환 관련한 유동성 위험도 매우 크다고 할 수 있습니다. 또한, 게임 부문에서의 영업비용 확대 기조 지속, 사업 수익성 개선 지연 등 영향으로 현금 소요가 확대되어, 미지급금 등에 대한 결제가 원활하게 이루어지지 않는 경우 추가로 유동성 위험이 증가할 수 있습니다. 투자자분들께서는 이 점 유의하여 주시기 바랍니다. 3. 기타위험 가. 소규모합병 관련 위험 합병회사인 (주)컴투스가 합병으로 인하여 이전하는 자기주식의 총수는 보통주 415주로 합병회사의 발행주식총수의 약 0.003%이므로 이는 상법 제527조의3(소규모합병)의 규정이 정하는 바에 해당되며, 합병회사 주주의 주식매수청구권 규정은 적용되지 않습니다. 다만, 상법 제527조의3 제4항에 의거 발행주식 총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 합병공고일로부터 2주간 내에 서면으로 합병에 반대하는 의사를 통하는 때에는 소규모합병으로 본 합병 절차 진행이 가능하지 않을 수 있다는 점을 투자자께서는 고려하시기 바랍니다. 나. 인력 승계에 따른 위험 합병계약이 정하는 바에 따라 피합병회사인 (주)올엠의 모든 직원은 합병회사인 (주)컴투스의 직원이 될 예정입니다. 다만, 피합병회사인 (주)올엠의 등기이사 및 감사의 지위는 본건 합병의 효력 발생과 함께 소멸합니다. 합병계약에 따라 합병 이전에 취임한 합병회사인 (주)컴투스의 이사의 임기는 상법 제527조의4에도 불구하고, 합병 전의 임기를 적용하기 때문에 본래의 임기 만료일까지 계속됩니다. 다. 적격합병요건 충족 관련 위험 2017년 12월 19일 법인세법 개정으로 2018년 1월 1일부터 법인세법상 적격합병 요건에 고용승계 요건이 추가되었습니다. 주요 내용을 살펴보면 합병등기일 1개월 전 피합병회사에 종사하는 근로자 중 합병회사가 승계한 근로자의 비율이 80% 이상이고 합병등기일이 속하는 사업연도의 종료일까지 그 비율 이상을 유지하도록 하고 있습니다. (1) 적격합병요건의 충족 (주)컴투스 및 (주)올엠는 법인세법 제44조(합병 시 피합병법인에 대한 과세)에서 규정한 요건을 충족하고 있습니다. 해당되는 요건으로는 사업영위기간, 지분의 연속성, 사업의 계속성 및 근로자 고용 승계입니다. (2) 적격합병의 사후관리요건의 충족 합병회사인 (주)컴투스는 법인세법 제44조의3(적격합병 시 합병법인에 대한 과세특례)에서 규정한 요건을 충족하여야 예상대로 TAX risk를 제거할 수 있습니다. 해당되는 요건으로는 사업의 계속성, 지배주주 등의 연속성, 고용의 지속유지 등입니다. 합병회사((주)컴투스)는 상기 요건을 모두 충족하고 있으며 향후 이를 유지할 계획입니다. 만약 사후관리요건을 충족하지 못할 경우 합병회사는 법인세 납부 등 재무적 위험에 노출될 수 있으니 투자자께서는 이 점 유의하여 주시기 바랍니다. 라. 본질가치 평가에 따른 평가방법상 추정의 오류로 인한 합병비율의 중요한 차이 발생 위험 외부평가기관은 합병회사인 (주)컴투스의 자산가치 및 피합병회사인 (주)올엠의 자산가치와 수익가치를 각종 통계 자료와 업계 자료 등을 활용하여 산정하였습니다. 합병가액 산정시 사용한 가정 및 추정이 합병회사와 피합병회사의 미래 수익을 보장하는 것이 아니며, 추정에 사용한 가정이 변동할 경우 합병당사회사의 합병가액이 과대평가 될 수 있으며, 추정오류로 인해 투자자에게 손실이 발생할 수 있습니다. 또한 본 합병에서 (주)컴투스와 (주)올엠의 합병가액 산정 시 외부평가기관은 관련 법령 및 시행세칙, 평가업무 관련 가이드라인 등 외부평가인이 따라야 할 규정을 준수하였습니다. 다만, 미래기간에 대한 추정은 합병당사회사 경영진에 의한 경영전략이나 영업계획의 수정 등 다양한 제반 요소들의 변동에 따라 중대한 영향을 받을 수도 있습니다. 한편 평가인이 선관주의의무를 다하여 기재하였지만 본 합병에 대한 평가범위가 매우 넓으며 평가에 사용된 수치가 많으므로 평가보고서 상 의도하지 않은 표현의 실수나 단순 오타 등이 발생할 수 있습니다. 또한, 계산상의 실수로 인해 수치상 오류가 발생할 가능성도 있습니다. 이 경우 합병가액의 적정성이 손상될 수 있고, 상대적으로 낮게 평가된 회사의 주주의 경우 신주배정 비율 하락으로 인해 손해를 볼 가능성이 있으며 이 경우 투자자들의 소송이 제기될 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 마. 합병회사의 주식가치 변동 위험 본 합병으로 (주)올엠 기명식 보통주식 1주당 (주)컴투스 기명식 보통주식 0.0001296주의 비율로 합병신주가 배정되어 교부됩니다. 상기의 합병비율은 합병계약 체결 이후의 (주)컴투스의 주식가격 변동에 따라 추가 조정되지 않고 고정되며, 이에 따라 (주)올엠의 주주가 합병에 따라 교부받게 되는 합병회사 주식인 (주)컴투스의 주식가치 변동위험이 존재합니다. 바. 피합병회사가 우회상장에 해당할 위험 본 합병의 경우 소규모/간이합병에 해당하며, 코스닥 상장규정 제33조에 따르면 소규모/간이합병의 경우 우회상장 해당사항이 아님이 명시되어 있습니다. (주)컴투스는 주요사항보고서 제출일(2024년 04월 09일) 한국거래소에 본 합병과 관련하여 (주)올엠의 우회상장에 해당되지 않음을 거래소로부터 확인받은 바 있습니다. 더 나아가 본 합병에 따라 보통주권 상장법인((주)컴투스)을 존속법인으로 하여 합병하는데 있어 주권비상장법인의 상장의 효과는 있으나, 코스닥시장 상장규정 및 시행세칙에서 명시하고 있는 직전사업연도의 재무제표를 기준으로 자산총계ㆍ자본금 및 매출액 중 두 가지 이상이 코스닥시장 상장법인보다 더 크거나, 코스닥시장 상장법인의 최대주주 변경 등이 있는 경우에 해당되지 않음에 따라 우회상장에 해당되지 않으며, 이에 따라 본건 합병이 상장예비심사 대상이 아님을 추가로 확인하였습니다. 다만, 향후 코스닥시장 상장규정에서 규정하는 경영권 변동 여부 관련 사항이 발생될 경우 우회상장 여부에 대해 재확인 요청이 발생할 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 사. 추가자금 소요에 따른 위험 본 합병 과정에서 주식매수청구권의 행사 및 채권자 이의 제출로 인하여 합병 완료시 까지 추가적인 자금이 필요할 수 있습니다. 이러한 소요자금이 예상보다 많아질 경우 합병회사인 (주)컴투스의 재무안정성에 부담을 초래할 수도 있습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. 아. 주식매수청구권 행사에 따른 과세 관련 사항 본건 합병에 반대하는 (주)올엠의 주주가 주식매수청구권을 행사하는 경우 이는 장외거래로서 그 주주들의 양도차익(양도가액에서 취득가액과 양도비용을 차감한 금액)에 대하여 법인세 또는 소득세가 과세될 수 있습니다. 또한 주식매수청구권을 행사하는 경우 증권거래세가 과세됩니다. 과세되는 양도차익(양도가액에서 취득가액과 양도비용을 차감한 금액)에 대한 법인세 또는 소득세 및 증권거래세 등은 증권회사나 회사에 의하여 원천징수 되지 않아 주주가 직접 신고납부 의무를 부담하게 되실 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 자. 관련 법령상의 규제 또는 특칙 본 합병계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 본 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우, 또는 합병기일 전일 또는 합병당사회사들이 달리 합의하는 날까지 승인ㆍ인가ㆍ신고ㆍ수리를 받지 못한 때에는 본 합병 계약은 해제될 수 있습니다. 다만, 소액공모공시서류 제출일 현재 본건과 관련하여 법령상의 규제 및 특칙에 위배되는 사항은 없습니다. 차. 피합병회사 자기주식에 대한 신주 배정 관련 법적 위험 본건 합병으로 (주)올엠 기명식 보통주식 1주당 (주)컴투스 기명식 보통주식 0.0001296주의 비율로 (주)컴투스의 자기주식이 이전되는 방식으로 합병대가가 총 415주가 교부됩니다. 합병회사인 (주)컴투스가 보유하고 있는 (주)올엠 보통주 및 우선주 전체에 대해서 합병신주를 교부하지 아니합니다. 더불어, 합병에 반대하는 (주)올엠 주주들의 주식매수청구권 행사로 인하여 (주)올엠이 소유하게 되는 자기주식 전량에 대해서도 합병신주를 배정하지 않습니다. 합병을 통한 비자발적으로 취득한 자기주식으로써 위와 같이 법령상 명문의 규정 내지 명시적인 판례가 없고, 학설상 부정설과 긍정설이 대립하는 것으로 보아 주식매수청구권을 행사함에 따라 취득한 자기주식에 대해 합병신주를 배정하지 않는 것이 법률에 위배되는 것이 아니라고 판단되오니 투자자께서는 이점 유의하시기 바랍니다. |

제1부 합병의 개요

I. 합병에 관한 기본사항

※ 회사명 정의

- 합병회사(합병 후 존속회사) : (주)컴투스

- 피합병회사(합병 후 소멸회사) : (주)올엠

- 합병당사회사(합병 후 존속하는 회사와 합병으로 소멸하는 회사)

: (주)컴투스 및 (주)올엠

1. 합병의 목적

가. 합병의 개요와 배경

(1) 합병의 당사회사의 개요

| 합병 후 존속회사 | 상호 | 주식회사 컴투스 |

| 소재지 | 서울특별시 금천구 가산디지털1로 131 | |

| 대표이사 | 남재관 | |

| 법인구분 | 코스닥시장 상장법인 |

| 합병 후 소멸회사 | 상호 | 주식회사 올엠 |

| 소재지 | 서울특별시 구로구 디지털로 288 | |

| 대표이사 | 김승무 | |

| 법인구분 | 비상장법인 |

(2) 합병의 배경

합병회사인 (주)컴투스는 모바일 게임 개발 및 퍼블리싱을 주요 사업 영역으로 하고 있으며, 2000년대 초부터 해외 시장에 진출하여 현재 미국, 중국, 일본, 대만, 싱가폴, 독일 등에 현지 법인을 두고 전세계 주요 국가에 모바일 게임들을 서비스하고 있습니다. (주)컴투스의 주요 게임으로는 글로벌 RPG 게임인 서머너즈 워: 천공의 아레나를 비롯하여, 서머너즈 워: 크로니클, 서머너즈 워: 백년전쟁, MLB9이닝스, 컴투스프로야구, 낚시의 신 등이 있습니다.

한편 피합병회사인 (주)올엠은 온라인 게임 개발 및 운영을 주요 사업 영역으로 하고 있습니다. 루니아전기, 크리티카 온라인 등 PC게임을 비롯해 크리티카 모바일, 캡슐몬 파이트, 다이스 오브 레전드 등의 모바일 게임을 개발하여 출시한 바 있습니다.

(주)컴투스는 자체 제작 게임 위주의 서비스에서 나아가, 타 게임회사 제작 게임을 론칭하여 서비스하는 퍼블리싱 사업을 확장하고자 하고 있습니다. 다양한 게임에 대한 퍼블리싱 서비스를 원활하게 진행하기 위해서는, 다양한 채널에서의 다양한 장르의 게임에 대한 높은 이해도를 바탕으로 한 게임 운영 및 홍보, 서비스 능력을 갖추어야 합니다. (주)컴투스는 위와 같은 능력을 바탕으로 퍼블리싱 사업을 확장해 나가며, 다양한 채널, 다양한 장르에서의 역량을 키워 나가, 글로벌 시장 이용자를 늘려 나가고자 합니다.

(주)컴투스는 이러한 전략을 성공적으로 실행하기 위하여 다양한 장르, 다양한 플랫폼에서의 게임 개발/운영/서비스 역량을 육성해 나가고자 합니다. 한편 (주)올엠은 2006년 01월 PC게임 루니아전기를 론칭한 이후, 2013년 02월 크리티카 온라인 또한 론칭하며 각각 10년 가까이 성공적으로 게임을 운영해온 경험이 있습니다. 장기간의 운영 기간 동안 (주)올엠은 PC게임 개발 역량뿐만 아니라 PC게임 운영 및 서비스 역량 또한 증진해왔습니다.

본건 합병을 통해 (주)컴투스는 기존 (주)올엠이 보유한 PC게임 개발 및 서비스 역량을 흡수하여 다양한 채널로 게임 개발 및 운영/서비스 역량을 확장할 수 있을 것으로 기대됩니다. 더불어, 게임개발 사업을 영위하는 합병당사회사들의 합병은 자원의 효율적 관리를 통한 기업경영 효율성 제고와 더불어 수익성 향상이 기대되며, 유연하고 신속한 의사결정 구조 확립을 통해 환경변화에 빠르게 대응하여 궁극적으로 기업가치 및 주주가치를 제고하고자 합니다.

(3) 우회상장 해당여부

해당사항 없습니다.

나. 회사의 경영, 재무, 영업 등에 미치는 중요 영향 및 효과

(1) 회사의 경영에 미치는 영향 및 효과

본건 합병은 합병기일 현재 (주)올엠의 주주명부에 등재된 보통주식 주주에 대하여 그가 소유하는 (주)올엠의 보통주식 1주당 (주)컴투스가 보유하고 있는 보통주 자기주식을 교부하는 방법으로 진행됩니다.

합병 전 (주)컴투스의 최대주주는 (주)컴투스홀딩스로 29.7%의 지분을 보유하고 있으며, 특수관계인 포함 지분율은 29.7%입니다. 한편, (주)올엠의 최대주주는 (주)컴투스로 합병 전 60.3%의 지분을 보유하고 있고, 특수관계인 포함 지분율은 60.7%입니다.

본건 합병에서는 포합주식((주)컴투스가 보유 중인 (주)올엠의 주식)에 대하여는 합병대가를 배정하지 않을 예정이며, 합병 후 존속회사인 (주)컴투스의 최대주주 및 특수관계인 지분율은 29.7%이 될 예정입니다. 이에 따라 본 합병이 완료된 이후 합병회사인 (주)컴투스의 최대주주는 (주)컴투스홀딩스로 변동사항이 없을 예정이며, 합병 후 (주)올엠은 (주)컴투스에 흡수합병되어 해산할 예정입니다.

합병 전후 최대주주 및 특수관계인의 지분 변동은 아래와 같이 예상됩니다.

| [합병 전후 최대주주 및 특수관계인의 지분 변동 현황] | |

| (기준일: 2024년 04월 11일) | (단위: 주, %) |

| 주주명 | 주식의 종류 | 합병 전 | 합병 후 | ||||

|---|---|---|---|---|---|---|---|

| (주)컴투스 | (주)올엠 | (주)컴투스 | |||||

| 주식수 | 지분율 | 주식수 | 지분율 | 주식수 | 지분율 | ||

| (주)컴투스홀딩스 | 보통주 | 3,780,308 | 29.68% | - | - | 3,780,308 | 29.68% |

| 홍승준 | 보통주 | 1,795 | 0.01% | - | - | 1,795 | 0.01% |

| 김진용 | 보통주 | 1,615 | 0.01% | - | - | 1,615 | 0.01% |

| 송재준 | 보통주 | 1,000 | 0.01% | - | - | 1,000 | 0.01% |

| 이경일 | 보통주 | 500 | 0.00% | - | - | 500 | 0.00% |

| 조성완 | 보통주 | 500 | 0.00% | - | - | 500 | 0.00% |

| 구본국 | 보통주 | 500 | 0.00% | - | - | 500 | 0.00% |

| (주)컴투스* | 보통주 | 1,316,079 | 10.33% | 4,586,537 | 56.99% | 1,315,664 | 10.33% |

| 우선주 | - | - | 266,666 | 3.31% | - | - | |

| 김승무** | 보통주 | - | - | 30,276 | 0.38% | 3 | 0.00% |

| 최대주주 등 합계*** | 보통주 | 3,786,218 | 29.72% | 4,616,813 | 57.37% | 3,786,218 | 29.72% |

| 우선주 | - | - | 266,666 | 3.31% | - | - | |

| 합병교부주식수 | 보통주 | - | - | - | - | 415 | 0.00% |

| 발행주식총수 | 보통주 | 12,737,755 | 100.0% | 7,781,439 | 96.69% | 12,737,755 | 100.0% |

| 우선주 | - | - | 266,666 | 3.31% | - | - | |

| * (주)컴투스 보유 (주)컴투스 주식은 자기주식입니다. ** 김승무는 합병에 따라 임기가 만료될 예정이므로, 합병 후 특수관계인에 포함하지 않았습니다. *** (주)컴투스의 경우 자기주식을 제외한 값입니다. |

본건 합병 후 합병회사인 (주)컴투스의 이사 및 감사로 재직하는 자는 달리 사임 등 임기 종료사유가 발생하지 않는 한, 본건 합병 후에도 상법 제527조의4에도 불구하고 남은 임기동안 (주)컴투스의 이사 및 감사의 지위를 유지합니다. 하지만 합병 후 피합병회사인 (주)올엠의 이사 및 감사의 임기는 본건 합병의 효력 발생과 동시에 만료되어 기존 지위를 상실합니다.

이 외에 향후 주요 경영방침 및 임원구성에 대한 사항은 사전 합의/계획/양해된 바가 없습니다. 본 건 합병 전에 재직하던 존속회사의 이사 또는 감사는 새로이 선임 또는 취임하거나 변경되지 아니합니다. 다만, 합병회사는 합병기일(2024년 07월 01일 예정) 이후 주요 경영방침 및 임원구성에 대해서는 합병회사인 (주)컴투스와 피합병회사인 (주)올엠의 운영방침을 고려하여 종합적인 검토가 필요할 것으로 예상되며, 검토 결과를 바탕으로 적법한 절차에 따라 결정할 예정입니다.

(2) 회사의 재무에 미치는 영향 및 효과

합병회사 (주)컴투스는 피합병회사인 (주)올엠을 흡수합병함에 따라 합병회사가 보유한 다양한 장르, 다양한 플랫폼에서의 게임 개발/운영/서비스 역량, 대외적 인지도, 사업 네트워크 등을 (주)올엠이 영위하고 있는 사업의 역량을 흡수하여 확대할 수 있을 것으로 기대하고 있습니다. 또한, 합병 이후 인적/물적 자원을 효율적으로 활용해 경영효율성을 제고하여 추후 합병회사의 재무건전성 개선 및 자금조달 능력이 강화될 것으로 기대하고 있습니다.

| [합병 후 재무상태표(추정)] | |

| (기준일: 2023년 12월 31일) | (단위: 원) |

| 과 목 | 컴투스(합병 전) | 올엠(합병 전) | 컴투스(합병 후) |

|---|---|---|---|

| 자 산 | |||

| 유동자산 | 333,255,252,990 | 324,471,545 | 333,309,943,070 |

| 현금및현금성자산 | 88,134,557,014 | 28,771,292 | 88,163,328,306 |

| 유동성당기손익-공정가치측정금융자산 | 10,000,000,000 | - | 10,000,000,000 |

| 금융기관예치금 | 139,971,400,000 | - | 139,971,400,000 |

| 매출채권 및 계약자산 | 65,750,642,310 | 101,576,043 | 65,852,218,353 |

| 기타채권 | 8,804,429,853 | 193,940,000 | 8,834,632,242 |

| 파생상품자산 | 4,000,000,000 | - | 4,000,000,000 |

| 기타유동자산 | 16,594,223,813 | 184,210 | 16,488,364,169 |

| 비유동자산 | 1,040,324,389,188 | 2,196,197,522 | 1,042,284,475,588 |

| 당기손익-공정가치 측정 금융자산 | 518,264,260,201 | 41,280,000 | 518,305,540,201 |

| 기타포괄손익-공정가치 측정 금융자산 | 94,103,943,548 | - | 94,103,943,548 |

| 장기기타채권 | 31,080,227,127 | - | 31,080,227,127 |

| 종속기업투자 | 266,965,382,735 | - | 266,965,382,735 |

| 관계기업투자 | 64,442,712,303 | - | 64,442,712,303 |

| 기타비유동자산 | 19,474,087,725 | - | 19,474,087,725 |

| 유형자산 | 40,147,930,093 | 2,154,917,522 | 42,302,847,615 |

| 무형자산 | 5,845,845,456 | - | 5,609,734,334 |

| 자 산 총 계 | 1,373,579,642,178 | 2,520,669,067 | 1,375,594,418,658 |

| 부 채 | - | ||

| 유동부채 | 189,520,205,871 | 7,966,910,922 | 195,291,714,374 |

| 기타채무 | 53,582,674,497 | 968,155,955 | 54,377,583,015 |

| 단기차입금 | - | 4,117,880,560 | 640,000,000 |

| 유동성사채 | 119,921,178,920 | - | 121,719,059,480 |

| 유동성금융부채 | - | 2,323,665,861 | 2,323,665,861 |

| 당기법인세부채 | 5,513,740,910 | - | 5,513,740,910 |

| 금융보증부채 | - | - | - |

| 기타유동부채 | 10,502,611,544 | 557,208,546 | 10,717,665,108 |

| 비유동부채 | 101,857,712,700 | - | 101,857,712,700 |

| 장기기타채무 | 8,729,539,978 | - | 8,729,539,978 |

| 기타비유동부채 | 248,408,681 | - | 248,408,681 |

| 비유동충당부채 | 1,989,822,980 | - | 1,989,822,980 |

| 사채 | 70,874,004,396 | - | 70,874,004,396 |

| 비유동금융보증부채 | 2,101,532,505 | - | 2,101,532,505 |

| 비유동파생상품부채 | 543,799,436 | - | 543,799,436 |

| 이연법인세부채 | 17,370,604,724 | - | 17,370,604,724 |

| 부 채 총 계 | 291,377,918,571 | 7,966,910,922 | 297,149,427,074 |

| 자 본 | |||

| 자본금 | 6,433,210,000 | 3,890,719,500 | 6,433,210,000 |

| 기타불입자본 | 89,841,738,476 | 37,415,370,115 | 86,085,006,453 |

| 이익잉여금 | 957,425,268,898 | -46,752,331,470 | 957,425,268,898 |

| 기타자본구성요소 | 28,501,506,233 | - | 28,501,506,233 |

| 자 본 총 계 | 1,082,201,723,607 | -5,446,241,855 | 1,078,444,991,584 |

| 부채 및 자본 총계 | 1,373,579,642,178 | 2,520,669,067 | 1,375,594,418,658 |

| 주1) 합병 전 재무상태표는 (주)컴투스의 2023년말 별도 재무상태표 및 (주)올엠의 검토받지 않은 별도 재무상태표를 기준으로 작성되었습니다. 합병 후 재무상태표 추정치는 실제 합병기일 기준으로 작성 될 합병 재무상태표와 차이가 있을 수 있습니다. 주2) 합병회사와 피합병회사는 한국채택국제회계기준에 따라 재무상태표를 작성하였습니다. 출처: 합병당사회사 제시 |

(3) 회사의 영업에 미치는 영향 및 효과

합병회사인 (주)컴투스는 모바일 게임을 제작하고 자체적으로 서비스하는 것을 주요 사업 영역으로 삼고 있으며, 타 게임회사 제작 게임을 론칭하여 서비스하는 퍼블리싱 사업을 확대하고자 하고 있습니다. 이러한 전략의 일환으로 2024년 1월, 스타시드: 아스니아 트리거, 프로스트펑크: 비욘드 더 아이스, BTS쿠킹온: 타이니탄 레스토랑 등 퍼블리싱 게임 신작을 발표한 바 있습니다. 퍼블리싱 사업의 성공적 확대를 위해서는 다양한 장르, 다양한 플랫폼에서의 게임 개발/운영/서비스 역량을 확대해야 하는 바, 본 건 합병 이후 (주)컴투스는 (주)올엠이 보유하고 있는 PC게임 개발/운영/서비스 역량을 흡수하여 다양한 장르의 게임 개발뿐만 아니라 퍼블리싱 사업의 성공적 확대가 가능할 것으로 기대하고 있습니다.

(4) (주)컴투스 및 (주)올엠 주주가치에 미치는 영향

합병대가 배정기준일 현재 (주)올엠의 주주명부에 등재되어있는 보통주 주주들이 보유한 보통주식 1주당 (주)컴투스 보통주식 0.0001296주를 교부할 예정입니다. 교부주식은 전량 (주)컴투스가 기존에 보유하고 있는 자기주식을 이전하는 방식으로 교부할 예정입니다. 한편 포합주식((주)컴투스가 보유하고 있는 (주)올엠 주식, 종류주식 포함)에 대하여는 합병대가를 교부하지 않습니다. 또한, 소멸회사 (주)올엠 주주들의 주식매수청구권 행사로 인하여 자기주식으로 취득하거나 또는 취득예정인 자기주식에 대해서 합병대가를 교부하지 않을 예정입니다.

합병회사는 상기 명시한 합병 기대효과 및 시너지를 통해 게임 개발 및 운영/서비스 역량을 확장하고 게임 퍼블리싱 사업을 확대하여 외형 성장뿐만 아니라 수익성을 개선할 수 있을 것이라 판단하고 있습니다. 이렇듯 합병회사는 기업가치를 지속적으로 향상시켜서 궁극적으로 주주가치를 제고해 나갈 수 있을 것으로 판단합니다.

다. 향후 기업구조 개편에 관한 계획

본 소액공모공시서류 제출일 현재 향후 회사구조 개편에 관해 계획하고 있는 사항은 없습니다.

2. 합병 상대방 회사의 개요

가. 회사의 개황

(1) 회사의 법적ㆍ상업적 명칭

- 주식회사 올엠 (국문)

- ALLM CO., LTD. (영문)

(2) 설립일자

(주)올엠은 2000년 05월 20일 설립하였습니다.

(3) 주요사업의 내용

(주)올엠의 주요사업은 유선 온라인 게임 소프트웨어 개발 및 공급으로, 운영 중인 게임으로 '크리티카 모바일'과 '루니아Z'가 있습니다. 상세 내용은 '제2부 당사회사에 관한 사항' 중 (주)올엠의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

※ 회사가 영위하는 목적사업

|

목 적 사 업 |

| 제2조(목적) 1. 인터넷 및 인트라넷 솔루션 구축 판매업 2. 인터넷 엔터테인먼트 업무 3. 인터넷 방송국 및 방송 광고 유통 업무 4. 인터넷 전자상거래 5. 소프트웨어 제작 및 판매 업무 6. 컴퓨터 그래픽 디자인 업무 7. 부동산 임대업 8. 각호에 관련된 부대사업 일체 |

(4) 임직원 현황

① 임원 현황

| (기준일 : | 2024년 04월 11일 | ) |

| 성명 | 성별 | 출생년월 | 직위 | 등기여부 | 상근여부 | 담당업무 | 주요경력 | 소유주식수 | 최대주주와의 관계 | 재직기간 | 임기만료일 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 의결권 있는 주식 | 의결권 없는 주식 | |||||||||||

| 김승무 | 남 | 1978.07 | 대표이사 | o | o | 총괄 | 서울대 경영학과 졸업 KPMG삼정회계법인 |

30,276 | - | 없음 | 2005.01.30~현재 | 2026.01.30 |

| 김창환 | 남 | 1976.08 | 기타비상무이사 | o | x | - | 숭실대 회계학 졸업 미래에셋대우㈜ |

- | - | 상근직 미등기임원 | 2024.03.28~현재 | 2027.03 (3년) |

| 이채문 | 남 | 1981.05 | 기타비상무이사 | o | x | - | 숭실대 회계학 졸업 ㈜교보문고 |

- | - | 상근직 직원 | 2024.03.28~현재 | 2027.03 (3년) |

② 계열회사간 임원 겸직현황

| (기준일 : | 2024년 04월 11일 | ) |

| 성명 | 직위 | 상근여부 | 선임시기 | 겸직내역 |

|---|---|---|---|---|

| 김창환 | 상무보 | x | 2024.03 | ㈜컴투스 상근직 미등기 임원 ㈜컴투버스 기타비상무이사 크릿벤처스㈜ 기타비상무이사 ㈜위지윅스튜디오 기타비상무이사 ㈜마이뮤직테이스트 기타비상무이사 ㈜에이투지엔터테인먼트 사내이사 |

| 이채문 | 차장 | x | 2024.03 | ㈜데이세븐 기타비상무이사 ㈜펀플로 기타비상무이사 |

(5) 최대주주 및 그 특수관계인의 주식소유 현황

| (기준일 : | 2024년 04월 11일 | ) | (단위: 주, %) |

| 성 명 | 관 계 | 주식의 종류 |

소유주식수 및 지분율 | 비고 | |||

|---|---|---|---|---|---|---|---|

| 2023년말 | 기준일 현재 | ||||||

| 주식수 | 지분율 | 주식수 | 지분율 | ||||

| (주)컴투스 | 최대주주 | 보통주 | 4,586,537 | 57.0% | 4,586,537 | 57.0% | - |

| 우선주 | - | - | 266,666 | 3.3% | |||

| 김승무 | 대표이사 | 보통주 | 30,276 | 0.4% | 30,276 | 0.4% | |

| 계 | 보통주 | 4,616,813 | 57.4% | 4,616,813 | 57.4% | - | |

| 우선주 | - | - | 266,666 | 3.3% | - | ||

(6) 주식의 소유현황

① 5% 이상 주주의 주식 소유현황

| (기준일: 2023년 12월 31일) | (단위: 주) |

| 구분 | 주주명 | 소유주식수 | 지분율 | 비고 |

|---|---|---|---|---|

| 5% 이상 주주 | (주)컴투스 | 4,586,537 | 57.0% | 우선주 포함 |

| 이종명 | 1,023,344 | 12.7% | - | |

| 이운규 | 520,724 | 6.5% | - | |

| 우리사주조합 | - | - | - | |

② 소액주주 현황

| (기준일: 2023년 12월 31일) | (단위: 주) |

| 구 분 | 주주 | 소유주식 | 비 고 | ||||

| 소액 주주수 |

전체 주주수 |

비율 (%) |

소액 주식수 |

총발행 주식수 |

비율 (%) |

||

| 소액주주 | 393명 | 403명 | 97.52 | 674,516 | 8,048,105 | 8.38 | 1% 미만 주주 |

나. 최근 3년간 요약재무정보 및 외부감사 여부

(1) 최근 3년간 연결 요약재무정보

| (단위 : 백만원) |

| 과 목 | 제24기말 | 제23기말 | 제22기말 |

| [유동자산] | 442 | 963 | 1,960 |

| 현금및현금성자산 | 125 | 237 | 937 |

| 매출채권 | 102 | 273 | 595 |

| 기타채권 | 194 | 346 | 324 |

| 미수법인세환급액 | 0 | 0 | 10 |

| 기타유동자산 | 21 | 106 | 95 |

| [비유동자산] | 2,444 | 3,091 | 13,232 |

| 비유동당기손익인식금융자산 | 0 | 0 | 41 |

| 매도가능금융자산 | 41 | 41 | 0 |

| 장기기타채권 | 185 | 183 | 200 |

| 유형자산 | 2,217 | 1,978 | 1,131 |

| 무형자산 | 0 | 890 | 11,860 |

| 자산총계 | 2,886 | 4,054 | 15,191 |

| [유동부채] | 13,974 | 11,708 | 7,069 |

| 기타채무 | 1,391 | 619 | 943 |

| 단기차입금 | 4,520 | 3,455 | 1,311 |

| 유동성장기차입금 | 1,798 | 875 | 2,204 |

| 기타유동부채 | 3,942 | 4,495 | 2,611 |

| 상환전환우선주 | 2,324 | 2,264 | 0 |

| [비유동부채] | 1,049 | 3,798 | 5,167 |

| 장기기타채무 | 11 | 44 | 124 |

| 장기차입금 | 0 | 1,438 | 1,235 |

| 퇴직급여부채 | 1,038 | 1,672 | 2,011 |

| 이연법인세부채 | 0 | 644 | 1,797 |

| 부채총계 | 15,023 | 15,507 | 12,236 |

| [지배기업 소유주지분] | (11,621) | (11,114) | 2,827 |

| 자본금 | 3,891 | 3,891 | 3,891 |

| 기타불입자본 | 37,454 | 37,454 | 37,454 |

| 이익잉여금 | (52,965) | (52,458) | (38,518) |

| [비지배지분] | (517) | (339) | 129 |

| 자본총계 | (12,137) | (11,452) | 2,956 |

| 부채 및 자본 총계 | 2,886 | 4,054 | 15,191 |

| (단위 : 백만원) |

| 과 목 | 제24기 | 제23기 | 제22기 |

| 매출 | 5,702 | 4,807 | 4,258 |

| 매출원가 | 5,122 | 9,016 | 9,061 |

| 매출총이익 | 580 | (4,209) | (4,802) |

| 판매비와관리비 | 897 | 2,089 | 1,112 |

| 영업이익 | (317) | (6,297) | (5,914) |

| 법인세차감전순손익 | (1,323) | (15,816) | (1,834) |

| 당기순이익 | (683) | (14,764) | (2,435) |

| [(수치)는 부(-)의 수치임] | |

| 주1) | 상기 요약 연결재무정보는 모두 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

| 주2) | 상기 요약 재무정보 중 '영업이익'은 개정된 한국채택국제회계기준 제1001호 '재무제표표시' 기준으로 작성되었습니다. |

(2) 최근 3년간 별도 요약재무정보

| (단위 : 백만원) |

| 과 목 | 제24기말 | 제23기말 | 제22기말 |

| [유동자산] | 324 | 638 | 1,743 |

| 현금및현금성자산 | 29 | 92 | 920 |

| 매출채권 | 102 | 170 | 460 |

| 기타채권 | 194 | 346 | 324 |

| 기타유동자산 | 0 | 30 | 38 |

| 당기법인세자산 | 0 | 0 | 1 |

| [비유동자산] | 2,196 | 10,072 | 9,148 |

| 당기손익-공정가치 측정 금융자산 | 41 | 41 | 41 |

| 장기기타채권 | 0 | 0 | 24 |

| 종속기업투자 | 0 | 8,178 | 8,178 |

| 유형자산 | 2,155 | 1,852 | 902 |

| 무형자산 | 0 | 0 | 3 |

| 자산총계 | 2,521 | 10,710 | 10,891 |

| [유동부채] | 7,967 | 7,026 | 4,230 |

| 기타채무 | 968 | 267 | 633 |

| 단기차입금 | 2,320 | 2,955 | 1,311 |

| 유동성장기부채 | 1,798 | 475 | 0 |

| 유동성금융부채 | 2,324 | 2,264 | 2,204 |

| 기타유동부채 | 557 | 1,065 | 82 |

| [비유동부채] | 0 | 2,624 | 2,376 |

| 장기기타채무 | 0 | 0 | 30 |

| 장기차입금 | 0 | 1,438 | 835 |

| 비유동금융부채 | 0 | 0 | 0 |

| 순확정급여부채 | 0 | 737 | 1,039 |

| 이연법인세부채 | 0 | 449 | 472 |

| 부채총계 | 7,967 | 9,651 | 6,606 |

| [자본금] | 3,891 | 3,891 | 3,891 |

| [기타불입자본] | 37,415 | 37,415 | 37,415 |

| [이익잉여금] | (46,752) | (40,247) | (37,021) |

| 자본총계 | (5,446) | 1,059 | 4,285 |

| 부채 및 자본총계 | 2,521 | 10,710 | 10,891 |

| (단위 : 백만원) |

| 과 목 | 제24기 | 제23기 | 제22기 |

| 영업수익 | 1,598 | 2,574 | 3,193 |

| 영업비용 | 1,737 | 6,465 | 7,851 |

| 영업이익 | (140) | (3,891) | (4,658) |

| 법인세비용차감전순이익(손실) | (6,949) | (3,149) | (462) |

| 법인세비용 | (444) | 77 | 620 |

| 당기순이익(손실) | (6,505) | (3,226) | (1,082) |

| 세후기타포괄손익 | 0 | 0 | (326) |

| 당기총포괄손익 | (6,505) | (3,226) | (1,408) |

| [(수치)는 부(-)의 수치임] | |

| 주1) | 상기 요약 재무정보는 모두 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

| 주2) | 상기 요약 재무정보 중 '영업이익'은 개정된 한국채택국제회계기준 제1001호 '재무제표표시' 기준으로 작성되었습니다. |

(3) 재무제표에 관한 외부감사 여부

(주)올엠은 개별재무제표에 대하여 외부감사를 받고 있습니다.

| 사업연도 | 감사인 | 감사의견 | 강조사항 등 | 핵심감사사항 |

|---|---|---|---|---|

| 제24기 | 효림회계법인 | 적정 | 종속기업투자에 대한 주의 | - |

| 제23기 | 효림회계법인 | 적정 | - | - |

| 제22기 | 효림회계법인 | 적정 | - | - |

3. 합병의 형태

가. 합병 방법

(주)컴투스가 (주)올엠을 흡수합병하여 (주)컴투스는 존속하고, (주)올엠은 해산합니다. (주)컴투스는 본건 합병을 함에 있어 (주)컴투스가 보유하고 있는 자기주식을 이전하는 방식으로 합병대가를 교부하며, 합병기일 현재 (주)올엠 주주명부에 등재되어 있는 주주들에게 각 지분비율에 따라 교부합니다.

나. 소규모합병 또는 간이합병 여부

본건 합병으로 인하여 합병회사가 합병대가로 이전하는 자기주식의 총수는 415주로서 합병회사의 발행주식총수인 12,737,755주의 약 0.003%이므로 이는 상법 제527조의 3(소규모합병)의 규정이 정하는 바에 해당되며, 피합병회사는 상법 제527조의 2(간이합병)에서 정하는 바에 해당되지 않습니다.

| 【상 법】 |

|---|

| 제527조의2 (간이합병) ① 합병할 회사의 일방이 합병 후 존속하는 경우에 합병으로 인하여 소멸하는 회사의 총주주의 동의가 있거나 그 회사의 발행주식총수의 100분의 90 이상을 합병 후 존속하는 회사가 소유하고 있는 때에는 합병으로 인하여 소멸하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. ② 제1항의 경우에 합병으로 인하여 소멸하는 회사는 합병계약서를 작성한 날부터 2주내에주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. 다만, 총주주의 동의가 있는 때에는 그러하지 아니하다. 제527조의3(소규모합병) ① 합병 후 존속하는 회사가 합병으로 인하여 발행하는 신주의 총수가 그 회사의 발행주식총수의 100분의 10을 초과하지 아니하는 때에는 그 존속하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. 다만, 합병으로 인하여 소멸하는 회사의 주주에게 지급할 금액을 정한 경우에 그 금액이 존속하는 회사의 최종 대차대조표상으로 현존하는 순자산액의 100분의 5를 초과하는 때에는 그러하지 아니하다. ② 제1항의 경우에 존속하는 회사의 합병계약서에는 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 기재하여야 한다. ③ 제1항의 경우에 존속하는 회사는 합병계약서를 작성한 날부터 2주내에 소멸하는 회사의상호 및 본점의 소재지, 합병을 할 날, 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. ④ 합병 후 존속하는 회사의 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 제3항의 규정에 의한 공고 또는 통지를 한 날부터 2주내에 회사에 대하여 서면으로 제1항의 합병에 반대하는 의사를 통지한 때에는 제1항 본문의 규정에 의한 합병을 할수 없다. ⑤ 제1항 본문의 경우에는 제522조의3의 규정은 이를 적용하지 아니한다. |

다. 합병 후 존속하는 회사의 상장계획

합병 후 존속하는 회사인 (주)컴투스는 본 소액공모공시서류 제출일 현재 한국거래소 코스닥시장 상장법인이며, 합병 후에도 코스닥시장 상장법인으로서의 지위를 유지합니다.

라. 합병의 방법상 특기할 만한 사항

합병회사인 (주)컴투스는 본건 합병을 소규모합병으로 추진하는 바, 주주총회의 승인을 이사회의 승인으로 갈음할 수 있습니다. 하지만 상법 제527조의3 제4항에 의해 합병회사 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대하는 의사를 통지하는 때(접수기간 : 2024년 04월 24일~2024년 05월 08일)에는 합병회사는 본건 합병을 소규모합병 절차에 따라 진행하지 아니하며, 이 경우 합병회사는 합병 계약을 해제할 수 있습니다.

상법 제527조의3에 따른 소규모합병이므로 합병회사의 주주에 대해서는 주식매수청구권이 부여되지 않습니다.

(주)컴투스가 보유하고 있는 (주)올엠 보통주 및 우선주 전체(이하 "포합주식")에 대해서 합병신주를 배정하지 아니합니다. 더불어, 합병에 반대하는 (주)올엠 주주들의 주식매수청구권 행사로 인하여 (주)올엠이 소유하게 되는 자기주식 전량에 대해서도 합병신주를 배정하지 않습니다.

4. 진행경과 및 일정

가. 진행 경과

| 구 분 | 내 용 |

|---|---|

| 2024년 03월 04일 ~ 2024년 04월 09일 | 합병가액 외부평가 및 합병비율 산출 |

| 2024년 04월 09일 | 합병 이사회 결의 |

| 2024년 04월 09일 | 주요사항보고서(회사합병결정) 공시 |

| 2024년 04월 11일 | 합병계약서 체결 |

| 2024년 04월 12일 | 소액공모공시서류(합병) 제출 |

나. 주요 일정

| 구분 |

(주)컴투스 (합병회사) |

(주)올엠 (소멸회사) |

|

|---|---|---|---|

| 이사회 결의일 | 2024년 04월 09일 | 2024년 04월 09일 | |

| 주요사항보고서 제출일 | 2024년 04월 09일 | - | |

| 주주확정 기준일 공고 | 2024년 04월 09일 | 2024년 04월 09일 | |

| 합병계약일 | 2024년 04월 11일 | 2024년 04월 11일 | |

| 소액공모공시서류 제출일 | 2024년 04월 12일 | - | |

| 주주확정기준일 | 2024년 04월 24일 | 2024년 04월 24일 | |

|

합병 반대의사 통지 접수기간 |

시작일 | 2024년 04월 24일 | 2024년 04월 29일 |

| 종료일 | 2024년 05월 08일 | 2024년 05월 13일 | |

| 주주총회 소집 통지 및 공고일 | - | 2024년 04월 29일 | |

| 합병계약 승인을 위한 이사회 결의일 | 2024년 05월 14일 | - | |

| 합병계약 승인을 위한 주주총회일 | - | 2024년 05월 14일 | |

|

주식매수청구권 행사기간 |

시작일 | - | 2024년 05월 14일 |

| 종료일 | - | 2024년 06월 03일 | |

| 주식매수대금 지급 예정일 | - | 2024년 07월 10일 | |

| 채권자 이의제출기간 | 시작일 | 2024년 05월 14일 | 2024년 05월 14일 |

| 종료일 | 2024년 06월 14일 | 2024년 06월 14일 | |

| 합병기일 | 2024년 07월 01일 | 2024년 07월 01일 | |

|

합병종료보고 주주총회 갈음 이사회 결의일 |

2024년 07월 01일 | - | |

| 합병등기(해산등기)일 | 2024년 07월 01일 | ||

| 주1) 2019년 09월 16일 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법")의 도입에 따른 다음의 변동사항이 발생하는 점 투자자들께서는 참고해주시기 바랍니다. - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제37조 및 제66조에 의거하여 주주확정 기준일 이후 즉각적으로 소유자명세 확인이 가능하므로, 전자증권제도 도입법인은 주주명부 폐쇄와 관련된 업무가 생략되었습니다. - 주식ㆍ사채 등의 전자등록에 관한 법률 제65조에 의거하여 기존의 소멸회사의 1개월 이상의 구주권 제출기간은 폐지되고 병합기준일부터 2주 전까지 주식병합공고 및 통지만 필요합니다. |

| 주2) 합병회사인 (주)컴투스의 경우 소규모합병 절차에 따라 진행되며 주식매수청구권이 인정되지 않습니다. |

| 주3) 합병 승인을 위한 주주총회는 (주)올엠에만 해당합니다. 본건 합병은 상법 제527조의3의 소규모합병으로 추진하는 바, (주)올엠의 주주총회는 2024년 05월 14일 개최됩니다. 한편, (주)올엠은 임시주주총회, 보통주식 종류주주총회, 상환전환우선주식 주주총회의 총 3개의 주주총회를 진행하며 일정은 동일합니다. |

| 주4) 합병반대의사통지 접수기간은 (주)컴투스의 경우 본건 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대하는 의사 통지를 접수하는 기간이며, (주)올엠의 경우 상법 제522조의3의 합병반대주주의 주식매수청구권 행사를 위해 본건 합병 승인을 반대하는 의사 통지를 접수하는 기간입니다. |

| 주5) (주)올엠의 합병반대의사통지 접수기간 종료일은 2024년 05월 13일입니다. 합병에 반대하는 주주는 주주총회(2024년 05월 14일) 전일까지 (주)올엠에 대하여 서면으로 합병에 관한 이사회결의에 반대하는 의사를 통지하여야 합니다. |

| 주6) 상법 제526조의 합병종료보고총회는 2024년 07월 01일 (주)컴투스의 이사회결의 개최와 공고 절차로 갈음할 예정입니다. |

| 주7) 상기 합병일정은 공시 시점 현재의 예상 일정이며, 본건 합병을 위하여 필요한 인허가의 취득, 합병 선행조건의 충족여부, 관계기관과의 협의, 기타 사정에 의하여 변경될 수 있습니다. |

5. 합병의 성사 조건

가. 합병계약서 상의 계약 해제 조건

본 합병계약은 합병기일 이전에 다음과 같은 사유가 발생 시 해제될 수 있습니다. 합병계약서에 기재된 계약의 해제조건은 아래와 같습니다.

| 【본 합병계약서 상의 계약 해제 조건】 |

|---|

|

제12조 계약의 효력발생 및 해제 (1)

본 계약은 본 계약 체결일로부터 효력을 발생한다. (2) 합병기일 이전에 다음 각 호의 어느 하나에 해당하는 사유가 발생하는 경우, 각 호에 기재된 당사자는 상대방 당사자에 대한 서면 통지로써 본 계약을 해제할 수 있다(단, 제1호의 경우에는 별도의 서면 통지를 요하지 아니함). 다만, 다음 각 항의 사유 발생에 책임이 있는 당사자는 본 조에 의하여 본 계약을 해제할 수 없다. 1. 당사자들이 본 계약을 해제하기로 서면으로 상호 합의하는 경우. 2.

일방 당사자가 진술 및 보장을 위반하거나 확약 기타 의무를 위반 또는 불이행하고, (ⅰ) 그 각각의 위반이 시정 불가능한 경우 또는 (ⅱ)

시정이 가능한 경우에는 그에 관한 상대방 당사자의 서면 시정요구에도 불구하고 [10]

영업일 이내에 그 위반 또는 불이행을 시정하지 않는 경우, 상대방 당사자에 의하여. 3.

제11조에 따른 거래종결의 선행조건이 (ⅰ) 충족되지 못하는 것으로 확정되거나 또는 (ⅱ) 2024년 [6]

월 [30]

일까지 충족되거나 권한 있는 당사자에 의하여 서면으로 면제되지 아니하는 경우, 어느 일방 당사자에 의하여. 4.

존속회사의 발행주식총수의 20% 이상에 해당하는 주식을 소유한 주주가 상법 제527조의3 제4항에 따라 제5조 제(4)항의 공고가 이루어진 날로부터 2주 내에 서면으로 존속회사에 대하여 소규모합병에 반대하는 의사를 통지하는 경우, 존속회사에 의하여. (3) 본 계약이 본 조 제(2)항에 따라 해제되는 경우 본 계약은 효력을 상실한다. 다만, 제13조 및 본 항의 규정은 본 계약이 해제 기타의 사유로 인하여 종료되는 경우에도 그 효력을 유지하고, 본 계약의 해제는 본 계약의 해제 이전에 본 계약의 위반으로 인하여 당사자가 부담하는 책임에는 영향을 미치지 아니한다. |

나. 합병승인 주주총회에서 합병이 무산될 가능성

본건 합병의 승인을 위한 피합병회사인 (주)올엠의 임시주주총회, 보통주식 종류주주총회, 상환전환우선주식 주주총회에서 참석주주 의결권의 3분의 2이상과 발행주식총수의 3분의 1이상의 승인을 얻지 못할 경우 합병이 무산될 수 있습니다.

한편, 합병회사인 (주)컴투스는 본건 합병을 소규모합병으로 추진하는 바, 주주총회의 승인을 이사회의 승인으로 갈음할 수 있습니다. 하지만 상법 제527조의3 제4항에 의해 존속회사 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 소규모합병 공고일로부터 2주 내에 서면으로 합병계약에 대한 주주총회의 승인을 이사회의 승인으로 갈음하는 것에 반대(접수기간 : 2024년 4월 24일~2024년 05월 08일)하는 의사를 통지하는 때에는 합병회사는 본건 합병을 소규모합병 절차에 따라 진행하지 아니하며, 이 경우 합병회사는 합병 계약을 해제할 수 있습니다.

6. 관련 법령 상의 규제 또는 특칙

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

본 합병의 경우, 합병회사 (주)컴투스의 계열회사의 합산 자산총액이 2조원 이상이기에, "대규모회사"에 해당되어 사전신고를 진행해야 합니다. 이에 따라 (주)컴투스는 2024년 04월 11일 공정거래위원회에 기업결합신고서를 제출하였습니다. 아울러 본 합병은 계열회사 간 합병으로서 기업결합 신고요령(공정거래위원회 고시 제2018-8호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 (자료 : 공정거래위원회 홈페이지) |

※ 관련 법령

| 【독점규제 및 공정거래에 관한 법률】 |

|---|

| 제11조(기업결합의 신고) ① 자산총액 또는 매출액의 규모가 대통령령으로 정하는 기준에 해당하는 회사(제3호에 해당하는 기업결합을 하는 경우에는 대규모회사만을 말하며, 이하 이 조에서 “기업결합신고대상회사”라 한다) 또는 그 특수관계인이 자산총액 또는 매출액의 규모가 대통령령으로 정하는 기준에 해당하는 다른 회사(이하 이 조에서 “상대회사”라 한다)에 대하여 제1호부터 제4호까지의 규정 중 어느 하나에 해당하는 기업결합을 하거나 기업결합신고대상회사 또는 그 특수관계인이 상대회사 또는 그 특수관계인과 공동으로 제5호의 기업결합을 하는 경우와 기업결합신고대상회사 외의 회사로서 상대회사의 규모에 해당하는 회사 또는 그 특수관계인이 기업결합신고대상회사에 대하여 제1호부터 제4호까지의 규정 중 어느 하나에 해당하는 기업결합을 하거나 기업결합신고대상회사 외의 회사로서 상대회사의 규모에 해당하는 회사 또는 그 특수관계인이 기업결합신고대상회사 또는 그 특수관계인과 공동으로 제5호의 기업결합을 하는 경우에는 대통령령으로 정하는 바에 따라 공정거래위원회에 신고하여야 한다. 1. 다른 회사의 발행주식총수(「상법」 제344조의3제1항 및 제369조제2항ㆍ제3항의 의결권 없는 주식의 수는 제외한다. 이하 이 장에서 같다)의 100분의 20[「자본시장과 금융투자업에 관한 법률」에 따른 주권상장법인(이하 “상장법인”이라 한다)의 경우에는 100분의 15를 말한다] 이상을 소유하게 되는 경우 2. 다른 회사의 발행주식을 제1호에 따른 비율 이상으로 소유한 자가 그 회사의 주식을 추가로 취득하여 최다출자자가 되는 경우 3. 임원겸임의 경우(계열회사의 임원을 겸임하는 경우는 제외한다) 4. 제9조제1항제3호 또는 제4호에 해당하는 행위를 하는 경우 5. 새로운 회사설립에 참여하여 그 회사의 최다출자자가 되는 경우 ② 기업결합신고대상회사 또는 그 특수관계인이 상대회사의 자산총액 또는 매출액 규모에 해당하지 아니하는 회사(이하 이 조에서 “소규모피취득회사”라 한다)에 대하여 제1항제1호, 제2호 또는 제4호에 해당하는 기업결합을 하거나 기업결합신고대상회사 또는 그 특수관계인이 소규모피취득회사 또는 그 특수관계인과 공동으로 제1항제5호의 기업결합을 할 때에는 다음 각 호의 요건에 모두 해당하는 경우에만 대통령령으로 정하는 바에 따라 공정거래위원회에 신고하여야 한다. 1. 기업결합의 대가로 지급 또는 출자하는 가치의 총액(당사회사가 자신의 특수관계인을 통하여 지급 또는 출자하는 것을 포함한다)이 대통령령으로 정하는 금액 이상일 것 2. 소규모피취득회사 또는 그 특수관계인이 국내 시장에서 상품 또는 용역을 판매ㆍ제공하거나, 국내 연구시설 또는 연구인력을 보유ㆍ활용하는 등 대통령령으로 정하는 상당한 수준으로 활동할 것 ③ 제1항 및 제2항에도 불구하고 다음 각 호의 어느 하나에 해당하는 경우에는 신고대상에서 제외한다. <개정 2021. 12. 28., 2023. 6. 20.> 1. 「벤처투자 촉진에 관한 법률」 제2조제10호 또는 제11호에 따른 벤처투자회사 또는 벤처투자조합이 「중소기업창업 지원법」 제2조제3호에 따른 창업기업(이하 “창업기업”이라 한다) 또는 「벤처기업육성에 관한 특별조치법」 제2조제1항에 따른 벤처기업(이하 “벤처기업”이라 한다)의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 창업기업 또는 벤처기업의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 2. 「여신전문금융업법」 제2조제14호의3 또는 제14호의5에 따른 신기술사업금융업자 또는 신기술사업투자조합이 「기술보증기금법」 제2조제1호에 따른 신기술사업자(이하 “신기술사업자”라 한다)의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 신기술사업자의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 3. 기업결합신고대상회사가 다음 각 목의 어느 하나에 해당하는 회사의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 다음 각 목의 어느 하나에 해당하는 회사의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 가. 「자본시장과 금융투자업에 관한 법률」 제9조제18항제2호에 따른 투자회사 나. 「사회기반시설에 대한 민간투자법」에 따라 사회기반시설 민간투자사업시행자로 지정된 회사 다. 나목에 따른 회사에 대한 투자목적으로 설립된 투자회사(「법인세법」 제51조의2제1항제6호에 해당하는 회사로 한정한다) 라. 「부동산투자회사법」 제2조제1호에 따른 부동산투자회사 ④ 제1항 및 제2항은 관계 중앙행정기관의 장이 다른 법률에 따라 미리 해당 기업결합에 관하여 공정거래위원회와 협의한 경우에는 적용하지 아니한다. ⑤ 제1항제1호, 제2호 또는 제5호에 따른 주식의 소유 또는 인수의 비율을 산정하거나 최다출자자가 되는지를 판단할 때에는 해당 회사의 특수관계인이 소유하고 있는 주식을 합산한다. ⑥ 제1항에 따른 기업결합의 신고는 해당 기업결합일부터 30일 이내에 하여야 한다. 다만, 다음 각 호의 어느 하나에 해당하는 기업결합은 합병계약을 체결한 날 등 대통령령으로 정하는 날부터 기업결합일 전까지의 기간 내에 신고하여야 한다. 1. 제1항제1호, 제2호, 제4호 또는 제5호에 따른 기업결합(대통령령으로 정하는 경우는 제외한다) 중 기업결합의 당사회사 중 하나 이상의 회사가 대규모회사인 기업결합 2. 제2항에 따른 기업결합 ⑦ 공정거래위원회는 제6항에 따라 신고를 받으면 신고일부터 30일 이내에 제9조에 해당하는지를 심사하고, 그 결과를 해당 신고자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 경우에는 90일의 범위에서 그 기간을 연장할 수 있다. ⑧ 제6항 각 호 외의 부분 단서에 따라 신고를 하여야 하는 자는 제7항에 따른 공정거래위원회의 심사결과를 통지받기 전까지 각각 주식소유, 합병등기, 영업양수계약의 이행행위 또는 주식인수행위를 하여서는 아니 된다. ⑨ 기업결합을 하려는 자는 제6항에 따른 신고기간 전이라도 그 행위가 경쟁을 실질적으로 제한하는 행위에 해당하는지에 대하여 공정거래위원회에 심사를 요청할 수 있다. ⑩ 공정거래위원회는 제9항에 따라 심사를 요청받은 경우에는 30일 이내에 그 심사결과를 요청한 자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 경우에는 90일의 범위에서 그 기간을 연장할 수 있다. ⑪ 제1항 및 제2항에 따른 신고의무자가 둘 이상인 경우에는 공동으로 신고하여야 한다. 다만, 공정거래위원회가 신고의무자가 소속된 기업집단에 속하는 회사 중 하나의 회사의 신청을 받아 대통령령으로 정하는 바에 따라 해당 회사를 기업결합신고 대리인으로 지정하는 경우에는 그 대리인이 신고할 수 있다. ⑫ 제1항에 따른 기업결합신고대상회사 및 상대회사의 자산총액 또는 매출액의 규모에 관하여는 제9조제5항을 준용한다. 제12조(기업결합 신고절차 등의 특례) ① 다음 각 호의 어느 하나에 해당하는 법인의 설립이나 합병 또는 최다액출자자 변경 등(이하 이 조에서 “법인설립등”이라 한다)에 관한 승인ㆍ변경승인 등(이하 이 조에서 “승인등”이라 한다)을 신청하는 자는 법인설립등이 제11조제1항 및 제2항에 따른 신고대상에 해당하는 경우에는 승인등의 주무관청(방송통신위원회를 포함한다. 이하 이 조에서 같다)에 승인등을 신청할 때 기업결합 신고서류를 함께 제출할 수 있다. 1. 「방송법」 제15조제1항제1호에 따른 법인(같은 법 제2조제3호나목에 따른 종합유선방송사업자인 법인으로 한정한다. 이하 이 조에서 “종합유선방송사업자”라 한다)의 합병 2. 「방송법」 제15조의2제1항에 따라 종합유선방송사업자의 최다액출자자가 되려고 하거나 종합유선방송사업자의 경영권을 실질적으로 지배하려는 경우 ② 승인등의 신청인이 제1항에 따라 주무관청에 기업결합 신고서류를 제출하였을 때에는 그 서류가 주무관청에 접수된 날을 제11조제1항 및 제2항에 따른 신고를 한 날로 본다. ③ 주무관청은 제1항에 따라 기업결합 신고서류를 제출받았을 때에는 지체 없이 공정거래위원회에 기업결합 신고서류를 송부하여야 한다. ④ 제11조제6항 각 호 외의 부분 단서에 따라 기업결합 신고를 하여야 하는 자는 공정거래위원회에 기업결합 신고를 할 때에 법인설립등의 승인등에 관한 서류를 함께 제출할 수 있다. ⑤ 공정거래위원회는 제4항에 따라 법인설립등의 승인등에 관한 서류를 제출받았을 때에는 지체 없이 법인설립등의 승인등에 관한 서류를 주무관청에 송부하여야 한다. |

| 【독점규제 및 공정거래에 관한 법률 시행령】 |

|---|

| 제18조(기업결합의 신고 기준 및 절차) ① 법 제11조제1항 각 호 외의 부분에서 “자산총액 또는 매출액의 규모가 대통령령으로 정하는 기준에 해당하는 회사”란 제15조제1항에 따른 자산총액 또는 같은 조 제2항에 따른 매출액의 규모가 3천억원 이상인 회사를 말한다. ② 법 제11조제1항 각 호 외의 부분에서 “자산총액 또는 매출액의 규모가 대통령령으로 정하는 기준에 해당하는 다른 회사”란 제15조제1항에 따른 자산총액 또는 같은 조 제2항에 따른 매출액의 규모가 300억원 이상인 회사를 말한다. ③ 제1항 및 제2항에도 불구하고 법 제11조제1항에 따른 기업결합신고대상회사(이하 “기업결합신고대상회사”라 한다)와 같은 항에 따른 상대회사(이하 “상대회사”라 한다)가 모두 외국회사(외국에 주된 사무소를 두고 있거나 외국 법률에 따라 설립된 회사를 말한다)이거나 기업결합신고대상회사가 국내 회사이고 상대회사가 외국회사인 경우에는 공정거래위원회가 정하여 고시하는 바에 따라 산정한 그 외국회사 각각의 국내 매출액의 규모가 300억원 이상인 경우에만 법 제11조제1항에 따른 신고의 대상으로 한다. ④ 법 제11조제1항제1호에 따른 다른 회사의 발행주식총수(「상법」 제344조의3제1항 및 제369조제2항ㆍ제3항의 의결권 없는 주식의 수는 제외한다)의 100분의 20(상장법인의 경우에는 100분의 15를 말한다. 이하 이 항에서 같다) 이상을 소유하게 되는 경우는 발행주식총수의 100분의 20 미만의 소유상태에서 100분의 20 이상의 소유상태로 되는 경우로 한다. ⑤ 법 제11조제1항제2호에 따른 다른 회사의 주식을 추가로 취득하여 최다출자자가 되는 경우는 최다출자자가 아닌 상태에서 최다출자자가 되는 경우로 한다. ⑥ 법 제11조제1항 또는 제2항에 따라 기업결합의 신고를 하려는 자는 공정거래위원회가 정하여 고시하는 바에 따라 다음 각 호의 사항이 포함된 신고서에 그 신고내용을 입증하는 서류를 첨부하여 공정거래위원회에 제출해야 한다. 1. 신고의무자 및 상대방 회사의 명칭 2. 신고의무자 및 상대방 회사의 매출액 및 자산총액 3. 신고의무자 및 상대방 회사의 사업내용과 해당 기업결합의 내용 4. 관련시장 현황 5. 그 밖에 제1호부터 제4호까지의 규정에 준하는 것으로서 기업결합 신고에 필요하다고 공정거래위원회가 정하여 고시하는 사항 ⑦ 공정거래위원회는 제6항에 따라 제출된 신고서 또는 첨부서류가 미비한 경우 기간을 정하여 해당 서류의 보완을 명할 수 있다. 이 경우 그 보완에 소요되는 기간(보완명령서를 발송하는 날과 보완된 서류가 공정거래위원회에 도달하는 날을 포함한다)은 법 제11조제7항 및 제10항의 기간에 산입하지 않는다. |

II. 합병 가액 및 그 산출근거

1. 합병의 합병가액ㆍ비율

합병법인 및 피합병법인의 합병가액과 이에 따른 합병비율은 다음과 같습니다.

| (단위: 원) |

| 구분 | 컴투스 (합병법인) |

올엠 (피합병법인) |

|---|---|---|

| 가. 기준시가(주1) | 40,577 | N/A |

| 나. 본질가치[(Ax1+Bx1.5)÷2.5](주2) | N/A | 12.0 |

| A. 자산가치 | 92,858 | (364) |

| B. 수익가치 | N/A | 262 |

| 다. 상대가치(주3) | N/A | N/A |

| 라. 1주당 합병가액 | 92,858 | 12.0 |

| 마. 합병비율(주4) | ||

| 보통주 합병비율 | 1 | 0.0001296 |

| 상환전환우선주 합병비율 | 1 | 0.0001296 |

| (Source: 회사제시자료 및 이촌회계법인 Analysis) (주1) 자본시장과 금융투자업에 관한 법률 시행령 176조의5에 의하여, 주권상장법인인 합병법인의 주당 합병가액은 기준시가로 평가하였습니다. 피합병법인의 기준주가는 주권비상장법인이므로 산정하지 아니하였습니다. (주2) 피합병법인인 올엠의 주당 합병가액은 증권의 발행 및 공시 등에 관한 규정 시행세칙 제4조를 적용하여 자산가치와 수익가치를 1과 1.5의 비율로 가중산술평균한 가액으로 산정하였습니다. (주3) 증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조 제1항 제1호 따른 유사회사 요건을 충족하는 법인이 3사 미만이므로, 비교목적으로 공시되는 올엠의 상대가치는 산정하지 아니하였습니다. (주4) 합병비율에 따르면 피합병법인 보통주식 1주에 대하여 합병법인 보통주식 0.0001296주가 교부되며, 피합병법인 상환전환우선주 1주에 대하여 합병법인 보통주식0.0001296주가 교부됩니다. |

2. 산출근거

가. 합병법인의 합병가액 산정

주권상장법인의 합병가액은 원칙적으로 기준시가를 적용하되, 자본시장과 금융투자업에 관한 법률 시행령 176조의5 제1항 제2호 가목에 따라 기준시가가 자산가치보다낮은 경우에는 자산가치로 할 수 있도록 되어 있습니다. 주권상장법인인 컴투스의 주당 합병가액은 자산가치가 기준시가보다 크기 때문에 자산가치로 평가하였습니다.

합병법인의 기준시가와 자산가치 및 합병 당사회사의 합병가액 결정방법에 따른 합병법인의 합병가액 평가결과는 다음과 같습니다.

| (단위: 원) |

| 구분 | 금액 |

| 가. 기준시가 | 40,577 |

| 나. 자산가치 | 92,858 |

| 다. 합병가액 [Max(가,나)] | 92,858 |

(Source: 합병법인 제시자료, 한국거래소, 이촌회계법인 Analysis)

나. 피합병법인의 합병가액 산정

자본시장과 금융투자업에 관한 법률 시행령 제176조의5 및 증권의 발행 및 공시 등에 관한 규정 제5-13조와 동규정 시행세칙 제4조에 의하여 비상장법인의 합병가액은 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균한 가액(이하 "본질가치")으로 산정하였으며, 상대가치는 비교목적으로 분석하였으나 3개 이상의 유사회사가 존재하지 않아 가치를 산정하지 아니하였습니다.

피합병법인의 본질가치 및 합병당사회사의 합병가액 결정방법에 따른 피합병법인의 주당합병가액 평가결과는 다음과 같습니다.

| (단위: 원) |

| 구분 | 금액 |

| 가. 본질가치[(Ax1+Bx1.5)÷2.5] | 12.0 |

| A. 자산가치 | (364) |

| B. 수익가치 | 262 |

| 나. 상대가치 | 해당사항 없음 |

| 다. 합병가액(=가) | 12.0 |

(Source: 회사제시자료, 이촌회계법인 Analysis)

피합병법인의 합병가액 산정을 위하여 금융감독원 "외부평가업무 가이드라인"의 문단 30의 내용에 따라 다음과 같이 주식회사 올엠의 최근 주식거래 현황 등을 고려하였습니다. 금융감독원 "외부평가업무 가이드라인"의 문단 30에 의하면 평가자는 대상자산의 최근 2년간 거래가격, 과거평가실적 등이 존재하고 입수가능한 경우 이를 고려하여 최종가치 산출에 반영여부를 검토하여야 하며, 시장에서 충분한 기간 거래된 후 그 대상물건의 내용에 정통한 거래 당사자 간에 성립된다고 인정되는 적정가격과 평가방법으로 구한 가치가 차이가 나는 경우 반드시 가치 조정 여부를 고려하여야하며, 가치조정을 하지 않는 경우 가치조정을 하지 않는 사유를 문서화하고 평가의견서에 기재하여야 합니다.

(1) 최근 2년간의 유상증자 현황

| 구분 | 발행일자 | 증자방식 | 발행주식총수(주) | 주당 발행가액(원) |

| 해당사항 없음 | ||||

(Source: 회사제시자료)

(2) 최근 2년간 주식양수도 현황

| 거래일자 | 양수자 | 양도자 | 거래주식수(주) | 주당 거래가액(원) |

| 2024.03.22 | ㈜컴투스 | ㈜사보이상사 | 266,666 | 400 |

(Source: 회사제시자료)

(3) 최근 2년간의 장외주식 거래 현황

| 구 분 | 인터넷 주소 | 주당 거래가액(원) |

| 38커뮤니케이션 | http://www.38.co.kr | 해당사항 없음 |

| 프리스닥 | http://presdaqfunding.co.kr | 해당사항 없음 |

| 피스톡 | http://www.pstock.co.kr | 해당사항 없음 |

(Source: 상기 인터넷 사이트)

상기 장외시장 거래사이트를 확인한 결과, 동 사이트에 게시된 피합병법인의 최근 2년간 시세정보 및 거래내역은 존재하지 않습니다.

(4) 최근 2년간의 평가실적

최근 2년간의 평가실적은 없습니다.

(5) 검토의견

피합병법인은 최근 2년간 유상증자 및 주식양수도 및 평가실적이 없으므로 가치조정검토 대상에 해당하지 않는다고 판단됩니다. 따라서 금융감독원 "외부평가업무 가이드라인"의 문단30의 내용에 따른, "시장에서 충분한 기간 거래된 후 그 대상물건의 내용에 정통한 거래당사자 간에 성립한다고 인정되는 적정가격"이라고 판단할 수 있는 충분하고 합리적인 근거를 확인하지 못하였습니다. 이에 따라 본 평가에서 산정한 피합병법인의 합병가액에 대한 추가적인 가치 조정은 반영하지 아니하였습니다.

3. 외부평가에 관한 사항

가. 평가기관의 개황

(1) 평가기관의 명칭: 이촌회계법인

(2) 평가 전담인력: 박병규 등 2인

나. 평가의 개요

합병당사회사는 컴투스와 올엠 간의 합병을 실시함에 있어 2024년 4월 9일에 이사회결의를 거쳐 금융위원회에 주요사항보고서를 제출할 계획인 바, 동 주요사항보고서상 합병가액의 산정에 대하여 본 평가인은 아래의 관련 규정을 적용하여 컴투스와 올엠의 1주당 합병가액을 산정하였으며, 이를 기초로 합병비율의 적정성을 검토하였습니다.

<관련규정>

- 자본시장과 금융투자업에 관한 법률 제165조의4

- 자본시장과 금융투자업에 관한 법률 시행령 제176조의5

- 증권의 발행 및 공시 등에 관한 규정 제5-13조

- 증권의 발행 및 공시 등에 관한 규정 시행세칙 제4조 내지 8조

다. 평가의 방법

합병가액은 자본시장과 금융투자업에 관한 법률 제165조의4, 동법 시행령 제176조의5, 증권의 발행 및 공시 등에 관한 규정 제5-13조 및 동규정 시행세칙 제4조 내지 제8조에 따라 다음과 같이 분석하였습니다.

1.1. 기준시가 분석방법

코스닥시장 상장법인인 컴투스의 기준시가는 자본시장과 금융투자업에 관한 법률 시행령 제176조의5에 따라 합병을 위한 이사회 결의일(2024년 4월 9일)과 합병계약을 체결한 날(2024년 4월 11일) 중 앞서는 날의 전일을 기산일로 최근 1개월간의 거래량 가중산술평균종가, 최근 1주일간의 거래량 가중산술평균종가, 최근일의 종가를 산술평균한 가액으로 산정하였습니다.

1.2. 본질가치 분석방법

주권비상장법인인 올엠의 본질가치는 증권의 발행 및 공시 등에 관한 규정 시행세칙 제4조 내지 제6조에 따라 자산가치와 수익가치를 각각 1과 1.5로 하여 가중산술평균한 가액으로 산정하였습니다.

1.2.1. 분석기준일

본질가치 산정을 위한 분석기준일은 증권의 발행 및 공시 등에 관한 규정 시행세칙 제8조에 따라 주요사항보고서를 제출하는 날의 5영업일 전일인 2024년 4월 2일입니다.

1.2.2. 자산가치 분석방법

자산가치는 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 따라 분석기준일 현재의 발행주식 1주당 순자산가액으로 하였으며, 순자산가액은 주요사항보고서 제출일이 속하는 사업연도의 직전 사업연도말(2023년말)의 별도재무상태표상 자본총계에서 다음의 금액을 가감하여 산정하였습니다. 발행주식의 경우, 분석기준일 현재 총 발행주식이며, 분석기준일 현재 전환주식, 전환사채, 신주인수권부사채 등 향후 자본금을 증가시킬 수 있는 증권의 권리가 행사될 가능성이 확실한 경우에는 권리행사를 가정하여 순자산 및 발행주식총수를 계산하였습니다.

가) 분석기준일 현재 실질가치가 없는 무형자산 및 회수가능성이 없는 채권을 차감

나) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 주식의 순자산가액이 재무상태표에 계상된 금액과 차이나는 경우 순자산가액과의 차이를 가감. 단, 손상이 발생한 경우에는 순자산가액과의 차이를 가산하지 않음

다) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액과 차이나는 경우에는 종가와의 차이를 가감

라) 분석기준일 현재 퇴직급여채무 또는 퇴직급여충당부채의 잔액이 회계처리기준에따라 계상하여야 할 금액보다 적을 때에는 그 차감액을 차감

마) 최근사업연도말 이후부터 분석기준일 현재까지 손상차손이 발생한 자산의 경우 동 손상차손을 차감

바) 최근사업연도말 현재 자기주식은 가산

사) 최근사업연도말 현재 비지배지분을 차감. 단, 최근사업연도말의 연결재무상태표를 사용하는 경우에 한함

아) 최근사업연도말 이후부터 분석기준일 현재까지 유상증자, 전환사채의 전환권 행사 및 신주인수권부사채의 신주인수권 행사에 의하여 증가한 자본금을 가산하고, 유상감자에 의하여 감소한 자본금을 차감

자) 최근사업연도말 이후부터 분석기준일 현재까지 발생한 주식발행초과금 등 자본잉여금 및 재평가잉여금을 가산

차) 최근사업연도말 이후부터 분석기준일 현재까지 발생한 배당금지급, 전기오류수정손실 등을 차감하고 전기오류수정이익을 가산

카) 기타 최근 사업연도말 이후부터 분석기준일 현재까지 발생한 거래 중 이익잉여금의 증감을 수반하지 않고 자본총계를 변동시킨 거래로 인한 중요한 순자산 증감액을 가감

1.2.3. 수익가치 분석방법

수익가치 분석방법은 미래의 현금흐름에 대한 기준 또는 할인의 대상에 따라 현금흐름할인모형, 배당할인모형 등 다양한 평가방법이 있으며, 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조에 따르면 수익가치는 현금흐름할인모형, 배당할인모형 등미래의 수익가치 산정에 관하여 일반적으로 공정하고 타당한 것으로 인정되는 방법을 적용하여 합리적으로 산정하도록 되어 있습니다.

본 평가인은 수익가치를 현금흐름할인법으로 산정하였습니다. 현금은 기업의 모든 활동을 경제적으로 환산시켜 주는 지표이며, 기업이 창출하는 현금흐름은 기업의 모든 기대수익과 위험을 반영한 결과물입니다. 따라서 현금흐름할인법은 일반적으로 회사의 기업가치를 가장 합리적으로 반영한다고 인정되므로, 본 평가시에 수익가치 산정방법으로 채택하였습니다. 배당할인모형을 적용하기 위해서는 일관성 있는 배당실적이 존재하여야 합리적인 추정이 가능하나 피합병법인의 향후 배당에 대한 합리적인 추정이 어려우며, 이익할인법은 추정기간이 2사업연도로 성장성이 낮고 매년이익 수준이 비슷한 기업에 적합한 분석방법이기 때문에 피합병법인의 향후 성장성 및 영업상의 변동사항을 정확하게 반영하지 못할 가능성이 존재하여 실질적인 가치를 측정하는 데 적합하지 않을 수 있습니다. 따라서, 본 평가에서는 피합병법인에 가장 합리적일 것으로 판단되는 현금흐름할인모형을 수익가치 산정방법으로 채택하였습니다.

한편, 증권의 발행 및 공시 등에 관한 규정 시행세칙 제6조에 따른 수익가치 분석방법의 주요 내용은 다음과 같습니다.

가) 현금흐름할인법

현금흐름할인법은 평가대상회사로부터 기대되는 미래 현금유입액을 측정한 후 할인율을 적용하여 현재가치를 산정하는 방법입니다. 현금흐름은 다양하게 정의될 수 있으며, 일반적으로 주주에게 귀속되는 잉여현금흐름, 기업 전체에 귀속되는 잉여현금흐름 등을 사용합니다.

기업잉여현금흐름할인법은 일정기간 동안 기업의 현금흐름을 추정하여 추정기간의 기업잉여현금흐름과 추정기간 이후의 기업잉여현금흐름을 가중평균자본비용(WACC; Weighted Average Cost of Capital)으로 할인한 현재가치의 합으로 영업가치를 산정한 후 비영업용 자산을 가산하여 기업가치를 산출합니다. 그리고 산출된 기업가치에서 이자부부채만큼 차감함으로써 최종적으로 자기자본가치를 산정합니다.

나) 배당할인법

향후 예상되는 배당금을 현재가치로 할인하는 모형으로 투자자의 입장에서 투자는 피투자기업의 미래수익 또는 미래현금흐름이 투자자에게 지급되는 배당을 통해서 실현된다는 가정에서 출발합니다. 따라서 투자자 입장에서의 기업가치는 향후에 기대되는 피투자기업으로부터의 배당금을 적정한 할인율로 할인한 현재가치가 될 것이라는 논리입니다. 그러나, 배당할인법에 의한 가치평가는 평가대상회사의 배당정책이 자의적인 의사결정사항으로 장기간의 미래배당금을 추정하는데 어려움이 있어 회사의 적정가치를 반영하기 어렵다고 판단됩니다.

다) 이익할인법

이익할인법은 회계상 이익을 적정한 할인율로 할인하여 자기자본가치를 산정하는 방법으로, 개정 전 증권의 발행 및 공시 등에 관한 규정과 상속세 및 증여세법 등에서 사용되고 있습니다. 2012년 12월 개정 전 증권의 발행 및 공시 등에 관한 규정에 의할 경우 수익가치는 향후 2사업연도(주요사항보고서를 제출하는 날이 속하는 사업연도와 그 다음 사업연도)의 주당 추정이익에 자본환원율을 적용하여 주당 수익가치를 산정하도록 되어 있습니다. 자본환원율은 평가대상회사의 가중평균차입이자율의 1.5배와 상속세 및 증여세법 시행령에 따라 고시되는 이율(10%) 중 높은 이율을 적용하도록 하였습니다. 이러한 수익가치 산정방법은 현금흐름할인법에 비해 계산이 간단하고 이해하기 쉬우나, 향후 2개년의 추정손익이 영원히 계속됨을 전제하고 있으며, 평가대상회사의 향후 성장성 및 영업상의 변동사항을 정확하게 반영하지 못할 가능성이 존재한다는 단점이 있습니다.

1.3. 상대가치 분석방법

자본시장과 금융투자업에 관한 법률 시행령 제176조의5에 의하면 본질가치에 따른 가격으로 합병비율을 산정하는 경우에는 금융위원회가 정하여 고시하는 방법에 따라산정한 유사한 업종을 영위하는 법인의 가치(이하 "상대가치")를 비교하여 공시하여야 합니다.

증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조에 따르면, 상대가치는 평가대상회사와 한국거래소 업종분류에 따른 소분류 업종이 동일한 주권상장법인 중 매출액에서 차지하는 비중이 가장 큰 제품 또는 용역의 종류가 유사한 법인으로서 최근 사업연도말 주당법인세비용차감전계속사업이익과 주당순자산을 비교하여 각각 100분의 30 이내의 범위에 있는 3사 이상의 법인(이하 "유사회사")의 주가를 기준으로 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액과 분석기준일 이전 1년 이내에 유상증자를 하거나 전환사채 또는 신주인수권부사채를 발행한 사실이 있는 경우 그 거래가액을 가중산술평균한 가액을 100분의 10 이내로 할인 또는 할증한 가액(이하 "유상증자 등으로 인한 주당 최근 거래가액")을 산술평균한 가액으로 산정하도록 하고 있습니다.

다만, 분석기준일 이전 1년 이내에 유상증자 등을 한 사실이 없는 경우 혹은 분석기준일 이전 1년 이내에 유상증자 등을 하였더라도 유상증자 등으로 인한 주당 최근 거래가액이 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액보다 큰 경우에는 유사회사별 비교가치를 평균한 가액의 30% 이상을 할인한 가액을 상대가치로 적용하도록 하고 있습니다. 한편, 유사회사가 3사 미만인 경우에는 유사회사별 비교가치를 산출하지 아니합니다.

유사회사별 비교가치는 다음 산식에 따라 산정합니다.

유사회사별 비교가치 = 유사회사의 주가 × [(평가대상회사의 주당법인세비용차감전계속사업이익 ÷ 유사회사의 주당법인세비용차감전계속사업이익) + (평가대상회사의 주당순자산 ÷ 유사회사의 주당순자산)] ÷ 2

유사회사의 주가는 당해 기업의 보통주를 기준으로 분석기준일의 전일부터 소급하여1개월간의 종가를 산술평균하여 산정하되, 그 산정가액이 분석기준일의 전일 종가를상회하는 경우에는 분석기준일의 전일 종가로 합니다. 만약 계산기간 내에 배당락 또는 권리락이 있을 때에는 그 이후의 가액을 기준으로 계산합니다.

유사회사는 증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조 제5항에 따라 다음의 요건을 구비하는 법인을 대상으로 합니다.

요건 1. 주당법인세비용차감전계속사업이익이 액면가의 10% 이상일 것

요건 2. 주당순자산이 액면가액 이상일 것

요건 3. 상장일이 속하는 사업연도의 결산을 종료하였을 것

요건 4. 최근 사업연도의 재무제표에 대한 외부감사인의 감사의견이 "적정" 또는 "한정"일 것

라. 평가의 결과

1. 합병비율 평가 요약

합병법인 및 피합병법인의 합병가액과 이에 따른 합병비율은 다음과 같습니다.

| (단위: 원) |

| 구분 | 컴투스 (합병법인) |

올엠 (피합병법인) |

|---|---|---|

| 가. 기준시가(주1) | 40,577 | N/A |

| 나. 본질가치[(Ax1+Bx1.5)÷2.5](주2) | N/A | 12.0 |

| A. 자산가치 | 92,858 | (364) |

| B. 수익가치 | N/A | 262 |

| 다. 상대가치(주3) | N/A | N/A |

| 라. 1주당 합병가액 | 92,858 | 12.0 |

| 마. 합병비율(주4) | ||

| 보통주 합병비율 | 1 | 0.0001296 |

| 상환전환우선주 합병비율 | 1 | 0.0001296 |

(Source: 회사제시자료 및 이촌회계법인 Analysis)

(주1) 자본시장과 금융투자업에 관한 법률 시행령 176조의5에 의하여, 주권상장법인인 합병법인의 주당 합병가액은 기준시가로 평가하였습니다. 피합병법인의 기준주가는 주권비상장법인이므로 산정하지 아니하였습니다.

(주2) 피합병법인인 올엠의 주당 합병가액은 증권의 발행 및 공시 등에 관한 규정 시행세칙 제4조를 적용하여 자산가치와 수익가치를 1과 1.5의 비율로 가중산술평균한 가액으로 산정하였습니다.

(주3) 증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조 제1항 제1호 따른 유사회사 요건을 충족하는 법인이 3사 미만이므로, 비교목적으로 공시되는 올엠의 상대가치는 산정하지 아니하였습니다.

(주4) 합병비율에 따르면 피합병법인 보통주식 1주에 대하여 합병법인 보통주식 0.0001296주가 교부되며, 피합병법인 상환전환우선주 1주에 대하여 합병법인 보통주식0.0001296주가 교부됩니다.

2. 합병당사회사의 합병가액 산정

2.1. 합병법인의 합병가액 산정

주권상장법인의 합병가액은 원칙적으로 기준시가를 적용하되, 자본시장과 금융투자업에 관한 법률 시행령 176조의5 제1항 제2호 가목에 따라 기준시가가 자산가치보다낮은 경우에는 자산가치로 할 수 있도록 되어 있습니다. 주권상장법인인 컴투스의 주당 합병가액은 자산가치가 기준시가보다 크기 때문에 자산가치로 평가하였습니다.

합병법인의 기준시가와 자산가치 및 합병 당사회사의 합병가액 결정방법에 따른 합병법인의 합병가액 평가결과는 다음과 같습니다.

| (단위: 원) |

| 구분 | 금액 |

| 가. 기준시가 | 40,577 |

| 나. 자산가치 | 92,858 |

| 다. 합병가액 [Max(가,나)] | 92,858 |

(Source: 합병법인 제시자료, 한국거래소, 이촌회계법인 Analysis)

2.1.1. 합병법인의 기준시가 산정

합병법인의 기준시가는 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 따라 합병을 위한 이사회 결의일(2024년 4월 9일)과 합병계약 체결예정일(2024년 4월 11일) 중 앞서는 날의 전일(2024년 4월 8일)을 기산일로 한 최근 1개월 간의 거래량 가중산술평균종가, 최근 1주일 간의 거래량 가중산술평균종가, 최근일의 종가를 산술평균한 가액으로 산정하였으며, 기준시가 산정내역은 다음과 같습니다. 한편, 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 따르면 상술한 방법으로 산출된 가액을 기준으로 100분의 30(계열회사 간 주식교환의 경우에는 100분의 10)의 범위에서 할인 또는 할증한 가액을 기준주가로 적용할 수 있도록 규정되어 있으나 본 평가에서는 적용하지 아니하였습니다.

| (단위: 원) |

| 구분 | 기간 | 금액 |

| A.최근 1개월 가중산술평균종가 | 2024년 03월 11일 ~ 2024년 04월 08일 | 41,661 |

| B.최근 1주일 가중산술평균종가 | 2024년 04월 02일 ~ 2023년 04월 08일 | 40,271 |

| C.최근일 종가 | 2024년 04월 08일 | 39,800 |

| D.기준시가([A+B+C]÷3) | 40,577 | |

(Source: 한국거래소, 이촌회계법인 Analysis )

한편, 상기 기준시가 산정을 위해 2024년 4월 8일을 기산일로하여 소급한 1개월 주가 및 거래량 현황과 1개월 및 1주일의 거래량 가중산술평균종가, 그리고 최근일 종가는 다음과 같습니다.

| (단위: 원, 주) |

| 일자 | 종가(원) | 거래량(주) | 종가 X 거래량(원) |

| 2024-04-08 | 39,800 | 30,201 | 1,201,999,800 |

| 2024-04-05 | 40,000 | 35,531 | 1,421,240,000 |

| 2024-04-04 | 40,050 | 44,659 | 1,788,592,950 |

| 2024-04-03 | 40,350 | 38,386 | 1,548,875,100 |

| 2024-04-02 | 40,800 | 57,884 | 2,361,667,200 |

| 2024-04-01 | 41,700 | 52,158 | 2,174,988,600 |

| 2024-03-29 | 41,250 | 91,000 | 3,753,750,000 |

| 2024-03-28 | 42,400 | 79,830 | 3,384,792,000 |

| 2024-03-27 | 43,500 | 64,942 | 2,824,977,000 |

| 2024-03-26 | 43,300 | 52,914 | 2,291,176,200 |

| 2024-03-25 | 43,100 | 64,047 | 2,760,425,700 |

| 2024-03-22 | 41,600 | 37,652 | 1,566,323,200 |

| 2024-03-21 | 41,400 | 36,649 | 1,517,268,600 |

| 2024-03-20 | 41,200 | 42,228 | 1,739,793,600 |

| 2024-03-19 | 41,700 | 38,712 | 1,614,290,400 |

| 2024-03-18 | 41,600 | 34,882 | 1,451,091,200 |

| 2024-03-15 | 41,100 | 40,652 | 1,670,797,200 |

| 2024-03-14 | 41,800 | 42,651 | 1,782,811,800 |

| 2024-03-13 | 42,000 | 64,302 | 2,700,684,000 |

| 2024-03-12 | 41,800 | 49,727 | 2,078,588,600 |

| 2024-03-11 | 41,400 | 54,826 | 2,269,796,400 |

| A.최근 1개월 가중산술평균종가 | 41,661 | ||

| B.최근 1주일 가중산술평균종가 | 40,271 | ||

| C.최근일 종가 | 39,800 | ||

(Source: 한국거래소, 이촌회계법인 Analysis )

2.1.2. 합병법인의 자산가치 산정

합병법인의 1주당 자산가치는 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 의거하여, 주요사항보고서 제출일이 속하는 사업연도의 직전 사업연도말 현재의 별도재무상태표 상의 자본총계에서 일부 조정항목을 가감하여 산정한 순자산가액을 분석기준일 현재의 발행주식총수로 나누어 산정하였습니다.

| (단위 : 원, 주) |

| 구분 | 금액 |

| 가. 최근사업연도말 별도재무제표상 자본총계 (주1) | 1,082,201,723,607 |

| 나. 조정항목 (A-B) | 100,599,695,700 |

| A. 가산항목 | 119,243,785,600 |

| (1) 최근사업연도말 현재 자기주식 (주2) | 118,993,727,500 |

| (2) 분석기준일까지 유상증자 등에 의하여 증가한 자본금 | - |

| (3) 분석기준일까지 전환권(또는 신주인수권) 행사 등에 의하여 증가한 자본금 | - |

| (4) 분석기준일까지 자본잉여금 및 재평가잉여금 증가액 | - |

| (5) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증가액 | - |

| (6) 분석기준일 현재 전환주식등 향후 자본금을 증가시킬 수 있는 증권의 권리 행사 가능성 | - |

| (7) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 투자주식의 순자산가액이 재무상태표에 계상된 금액보다 높은 경우 차이 금액. 단, 손상이 발생한 경우는 제외 | - |

| (8) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 높은 경우 차이 금액 (주3) | 250,058,100 |

| (9) 분석기준일까지 발생한 오류수정이익 | - |

| B. 차감항목 | 18,644,089,900 |

| (1) 분석기준일 현재 실질가치 없는 무형자산 | - |

| (2) 분석기준일 현재 회수가능성 없는 채권 | - |

| (3) 분석기준일 현재 퇴직급여채무 또는 퇴직급여충당부채 과소설정액 | - |

| (4) 분석기준일까지 손상차손이 발생한 자산의 손상차손 | - |

| (5) 분석기준일까지 유상감자에 의하여 감소한 자본금 | - |

| (6) 분석기준일까지 배당금 지급, 전기오류수정손실 등 (주4) | 14,839,403,800 |

| (7) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 감소액 | - |

| (8) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 주식의 순자산가액이 재무상태표에 계상된 금액보다 낮은 경우 차이 금액 | - |

| (9) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 낮은 경우 차이 금액 (주3) | 3,804,686,100 |

| 다. 조정된 순자산가액 (가 + 나) | 1,182,801,419,307 |

| 라. 발행주식총수 | 12,737,755 |

| 마. 1주당 자산가치 (다 ÷ 라) | 92,858 |

(Source: 합병법인 제시자료,사업보고서 및 이촌회계법인 Analysis)

(주1) 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 따라 주요사항보고서를 제출하는 날이 속하는 사업연도의 직전 사업연도말인 2023년 12월 31일 현재 한국채택국제회계기준(K-IFRS)에 의하여 작성된 감사받은 별도재무상태표 상 금액을 적용하였으며, 합병법인의 2023년 12월 31일로 종료하는 사업연도의 별도재무상태표는 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 금액 |

| 자 산 | |

| I. 유동자산 | 333,255 |

| 1. 현금및현금성자산 | 88,135 |

| 2. 단기금융상품 | 139,971 |

| 3. 매출채권 | 65,751 |

| 4. 기타채권 | 8,804 |

| 5. 투자자산 | 10,000 |

| 6. 파생상품자산 | 4,000 |

| 7. 기타유동자산 | 16,594 |

| II. 비유동자산 | 1,040,324 |

| 1. 장기기타채권 | 31,080 |

| 2. 장기투자자산 | 612,368 |

| 3. 종속기업투자 | 266,965 |

| 4. 관계기업투자 | 64,443 |

| 5. 기타비유동자산 | 19,474 |

| 6. 유형자산 | 40,148 |

| 7. 무형자산 | 5,846 |

| 자산총계 | 1,373,580 |

| 부 채 | |

| I. 유동부채 | 189,520 |

| 1. 기타채무 | 53,583 |

| 2. 유동성사채 | 119,921 |

| 3. 기타유동부채 | 10,503 |

| 4. 당기법인세부채 | 5,514 |

| II. 비유동부채 | 101,858 |

| 1. 장기기타채무 | 8,730 |

| 2. 사채 | 70,874 |

| 3. 비유동충당부채 | 1,990 |

| 4. 비유동파생상품부채 | 544 |

| 5. 기타비유동부채 | 2,350 |

| 6. 이연법인세부채 | 17,371 |

| 부채총계 | 291,378 |

| 자 본 | |

| I. 자본금 | 6,433 |

| II. 기타불입자본 | 89,842 |

| III. 기타자본구성요소 | 28,502 |

| IV. 이익잉여금 | 957,425 |

| 자본총계 | 1,082,202 |

| 부채 및 자본총계 | 1,373,580 |

(Source: 합병법인 제시자료, 사업보고서 및 이촌회계법인 Analysis)

(주2) 최근사업연도말 현재 합병법인의 자기주식 118,993,727,500원(1,322,829주)을 가산하였습니다.

(주3) 분석기준일 현재 합병법인이 보유한 투자주식 중 시장성 있는 투자주식의 장부가액과 종가의 차이를 조정하였습니다.

| 구분 | 장부가액(*1) | 분석기준일 종가 | 보유주식수 | 분석기준일 종가 X 보유주식수 | 조정금액 |

| (A) | (B) | (C) | (D= B X C) | (D-A) | |

| 데브시스터즈 | 80,852,119,000 | 48,650 | 1,667,054 | 81,102,177,100 | 250,058,100 |

| 에스엠 | 34,020,542,700 | 81,800 | 369,387 | 30,215,856,600 | (3,804,686,100) |

| 합계 | 114,872,661,700 | 111,318,033,700 | (3,554,628,000) | ||

| 분석기준일 현재 투자주식 중 시장성 있는 주식의 가산조정 | 250,058,100 | ||||

| 분석기준일 현재 투자주식 중 시장성 있는 주식의 차감조정 | (3,804,686,100) | ||||

(주4) 합병법인은 2024년 3월 29일 주주총회 결의를 통하여 유통보통주식 11,414,926주에 대하여 총 14,839,403,800원(1주당 1,300원)의 현금배당을 결의하였습니다. 이에 따라 배당금 총액 14,839,403,800원을 순자산에서 감액 조정하였습니다.

2.2. 피합병법인의 합병가액 산정

자본시장과 금융투자업에 관한 법률 시행령 제176조의5 및 증권의 발행 및 공시 등에 관한 규정 제5-13조와 동규정 시행세칙 제4조에 의하여 비상장법인의 합병가액은 자산가치와 수익가치를 각각 1과 1.5의 비율로 가중산술평균한 가액(이하 "본질가치")으로 산정하였으며, 상대가치는 비교목적으로 분석하였으나 3개 이상의 유사회사가 존재하지 않아 가치를 산정하지 아니하였습니다.

피합병법인의 본질가치 및 합병당사회사의 합병가액 결정방법에 따른 피합병법인의 주당합병가액 평가결과는 다음과 같습니다.

| (단위: 원) |

| 구분 | 금액 |

| 가. 본질가치[(Ax1+Bx1.5)÷2.5] | 12.0 |

| A. 자산가치 | (364) |

| B. 수익가치 | 262 |

| 나. 상대가치 | 해당사항 없음 |

| 다. 합병가액(=가) | 12.0 |

(Source: 회사제시자료, 이촌회계법인 Analysis)

피합병법인의 합병가액 산정을 위하여 금융감독원 "외부평가업무 가이드라인"의 문단 30의 내용에 따라 다음과 같이 주식회사 올엠의 최근 주식거래 현황 등을 고려하였습니다. 금융감독원 "외부평가업무 가이드라인"의 문단 30에 의하면 평가자는 대상자산의 최근 2년간 거래가격, 과거평가실적 등이 존재하고 입수가능한 경우 이를 고려하여 최종가치 산출에 반영여부를 검토하여야 하며, 시장에서 충분한 기간 거래된 후 그 대상물건의 내용에 정통한 거래 당사자 간에 성립된다고 인정되는 적정가격과 평가방법으로 구한 가치가 차이가 나는 경우 반드시 가치 조정 여부를 고려하여야하며, 가치조정을 하지 않는 경우 가치조정을 하지 않는 사유를 문서화하고 평가의견서에 기재하여야 합니다.

(1) 최근 2년간의 유상증자 현황

| 구분 | 발행일자 | 증자방식 | 발행주식총수(주) | 주당 발행가액(원) |

| 해당사항 없음 | ||||

(Source: 회사제시자료)

(2) 최근 2년간 주식양수도 현황

| 거래일자 | 양수자 | 양도자 | 거래주식수(주) | 주당 거래가액(원) |

| 2024.03.22 | ㈜컴투스 | ㈜사보이상사 | 266,666 | 400 |

(Source: 회사제시자료)

(3) 최근 2년간의 장외주식 거래 현황

| 구 분 | 인터넷 주소 | 주당 거래가액(원) |

| 38커뮤니케이션 | http://www.38.co.kr | 해당사항 없음 |

| 프리스닥 | http://presdaqfunding.co.kr | 해당사항 없음 |

| 피스톡 | http://www.pstock.co.kr | 해당사항 없음 |

(Source: 상기 인터넷 사이트)

상기 장외시장 거래사이트를 확인한 결과, 동 사이트에 게시된 피합병법인의 최근 2년간 시세정보 및 거래내역은 존재하지 않습니다.

(4) 최근 2년간의 평가실적

최근 2년간의 평가실적은 없습니다.

(5) 검토의견

피합병법인의 최근 2년간 주식 양수도 거래는 제3자와의 거래가 아닌 특수관계자간의 거래입니다. 제3자와의 거래가 아닌 경우 주당 거래가액이 금융감독원 "외부평가업무 가이드라인"의 문단 30의 내용 에 따른 '시장에서 충분한 기간 거래된 후 그 대상물건의 내용에 정통한 거래당사자 간에 성립된다고 인정되는 적정가격'이라고 판단할 수 있는 충분하고 합리적인 근거를 확인하지 못하였기 때문에 본 평가에서 산정한 피합병법인의 합병가액에 대한 추가적인 가치 조정은 반영하지 아니하였습니다.

2.2.1. 피합병법인의 자산가치 산정

피합병법인의 1주당 자산가치는 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 의거하여, 주요사항보고서 제출일이 속하는 사업연도의 직전 사업연도말 현재의 별도재무상태표 상의 자본총계에서 일부 조정항목을 가감하여 산정한 순자산가액을 분석기준일 현재의 발행주식총수로 나누어 산정하였습니다.

| (단위 : 원, 주) |

| 구분 | 금액 |

| 가. 최근사업연도말 별도재무제표상 자본총계 (주1) | (5,446,241,855) |

| 나. 조정항목 (A-B) | 2,520,733,886 |

| A. 가산항목 | 2,520,733,886 |

| (1) 최근사업연도말 현재 자기주식 | - |

| (2) 분석기준일까지 유상증자 등에 의하여 증가한 자본금 | - |

| (3) 분석기준일까지 전환권(또는 신주인수권) 행사 등에 의하여 증가한 자본금 | - |

| (4) 분석기준일까지 자본잉여금 및 재평가잉여금 증가액 (주2) | 197,068,025 |

| (5) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 증가액 | - |

| (6) 분석기준일 현재 전환주식등 향후 자본금을 증가시킬 수 있는 증권의 권리 행사 가능성 (주3) | 2,323,665,861 |

| (7) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 투자주식의 순자산가액이 재무상태표에 계상된 금액보다 높은 경우 차이 금액. 단, 손상이 발생한 경우는 제외 | - |

| (8) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 높은 경우 차이 금액 | - |

| (9) 분석기준일까지 발생한 오류수정이익 | - |

| B. 차감항목 | - |

| (1) 분석기준일 현재 실질가치 없는 무형자산 | - |

| (2) 분석기준일 현재 회수가능성 없는 채권 | - |

| (3) 분석기준일 현재 퇴직급여채무 또는 퇴직급여충당부채 과소설정액 | - |

| (4) 분석기준일까지 손상차손이 발생한 자산의 손상차손 | - |

| (5) 분석기준일까지 유상감자에 의하여 감소한 자본금 | - |

| (6) 분석기준일까지 배당금 지급, 전기오류수정손실 등 | - |

| (7) 분석기준일까지 이익잉여금의 증감을 수반하지 아니한 중요한 순자산 감소액 | - |

| (8) 분석기준일 현재 투자주식 중 취득원가로 측정하는 시장성 없는 주식의 순자산가액이 재무상태표에 계상된 금액보다 낮은 경우 차이 금액 | - |

| (9) 분석기준일 현재 투자주식 중 시장성 있는 주식의 종가가 재무상태표에 계상된 금액보다 낮은 경우 차이 금액 | - |

| 다. 조정된 순자산가액 (가 + 나) | (2,925,507,969) |

| 라. 발행주식총수(주4) | 8,048,105 |

| 마. 1주당 자산가치 (다 ÷ 라) | (364) |

(Source: 피합병법인 제시자료, 사업보고서 및 이촌회계법인 Analysis)

(주1) 증권의 발행 및 공시 등에 관한 규정 시행세칙 제5조에 따라 주요사항보고서를 제출하는 날이 속하는 사업연도의 직전 사업연도말인 2023년 12월 31일 현재 한국채택국제회계기준(K-IFRS)에 의하여 작성된 감사받지 않은 별도재무상태표 상 금액을 적용하였으며, 피합병법인의 2023년 12월 31일로 종료하는 사업연도의 별도재무상태표는 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 금액 |

| 자산 | |

| I. 유동자산 | 324 |

| 1. 현금및현금성자산 | 29 |

| 2. 매출채권 | 102 |

| 3. 기타채권 | 194 |

| 4. 기타유동자산 | 0 |

| II. 비유동자산 | 2,196 |

| 1. 당기손익-공정가치측정금융자산 | 41 |

| 2. 유형자산 | 2,155 |

| 자산총계 | 2,521 |

| 부채 | |

| I. 유동부채 | 7,967 |

| 1. 기타채무 | 968 |

| 2. 단기차입금 | 2,320 |

| 3. 유동성장기부채 | 1,798 |

| 4. 유동성금융부채 | 2,324 |

| 5. 기타유동부채 | 557 |

| 부채총계 | 7,967 |

| 자본 | |

| I. 자본금 | 3,891 |

| II. 기타불입자본 | 37,415 |

| III. 기타자본구성요소 | (341) |

| IV. 이익잉여금 | (46,412) |

| 자본총계 | (5,446) |

| 부채 및 자본총계 | 2,521 |

(Source: 피합병법인 제시자료, 사업보고서)

(주2) 피합병법인은 분양권을 건설중인자산으로 계상 중이며, 감정평가법인의 분양권 감정평가내역은 아래와 같습니다.

| (단위 : 원, 주) |

| 구분 | 내용 |

| 물건지 | 경기도 과천시 문원동 과천지식정보타운공공주택지구 지식10블록에 대한 분양권 |

| 보고서일자 | 2024-02-28 |

| 감정평가액① | 2,268,350,807 |

| 장부가액② | 2,071,282,782 |

| 재평가잉여금증가액(① - ②) | 197,068,025 |

(Source: 피합병법인 제시자료)

(주3) 2021년 4월 1일에 개정되어 2021년 4월 12일부터 시행된 증권의 발행 및 공시등에 관한 규정 시행세칙에 따르면 전환사채 등과 관련하여 향후 자본금을 증가 시킬수 있는 증권의 권리가 행사될 가능성이 확실한 경우에는 권리 행사를 가정하여 이를순자산 및 발행주식의 총수에 반영한다라고 기재되어 있습니다. 피합병법인의 최근 사업연도말 재무상태표에는 상환전환우선주가 존재합니다.

피합병법인은 2018년 8월 9일 (주)사보이상사에게 상환전환우선주 2,000,000,000원을 발행하였으며, 2021년 1월 13일 컴투스가 올엠의 지배권을 취득하였습니다. 잔여상환전환우선주의 1주당 전환가액은 12원이나, 피합병법인의 재무상태 등을 고려했을 때, 상환이 불가능한 상황으로 합리적인 투자자라면 행사가능성이 높은 상황입니다. 이를 고려하여 분석기준일 현재 피합병법인의 잔여 상환전환우선주 행사로 인해 증가될 수 있는 2,323,665,861원을 순자산 증가액에 반영하였으며, 전환가격에 따른행사가능 주식수 266,666주를 발행주식총수에 가산하였습니다.

(주4) 분석기준일 현재 발행주식총수는 아래와 같이 산정하였습니다.

| (단위: 주) |

| 구분 | 주식수 |

| A. 보통주 | 7,781,439 |

| B. 상환전환우선주의 보통주 전환 주식 | 266,666 |

| C. 발행주식총수( C = A + B ) | 8,048,105 |

(*1) 전환우선주의 보통주 전환 주식수는 아래와 같이 산정되었습니다.

| (단위: 원, 주) |

| 구분 | 금액 |

| a. 피합병법인 본질가치[(①x1+②x1.5)÷2.5] | 96,874,163 |

| ① 피합병법인의 자산가치 | (2,925,507,969) |

| ② 피합병법인의 수익가치 | 2,111,795,585 |

| b. 상환전환우선주 1주당 보통주 1주 전환시 총 주식수 | 8,048,105 |

| c. 상환전환우선주 주식수 | 266,666 |

| d. 보통주 전환 주식수(d = c*1) | 266,666 |

피합병법인은 2018년 8월 9일 상환전환우선주 투자자와 상환전환우선주 인수계약서를 작성하였습니다. 일반적인 전환비율은 우선주 1주당 보통주 1주로 전환 되지만상환전환우선주 인수계약서상 기업의 인수합병(유가증권상장사 또는 코스닥 상장사에 한함)시 주당 평가금액이 그 당시 본건 종류주식의 전환가격을 하회하는 경우에는 전환비율이 조정됩니다.

| 제 14조 (전환에 관한 사항) (2)전환비율 1. "본건 상환전환우선주"의 보통주로의 전환은 원칙적으로 우선주 1주당 보통주 1주로 한다. 2. "본건 상환전환우선주"의 주주가 전환을 청구하기 전에 "피 투자회사"가 주당 7,500원을 하회하는 발행가액(이하 "신발행가액"이라 한다.)으로 유상증자, 무상증자, 전환사채, 신주인수권부사채 등 주식 또는 주식관련 사채 등을 발행하는 경우, 전환가격은 제18조 2제2항의 산식대로 조정되는 것으로 한다. 4. "피 투자회사"가 타사(유가증권상장사 또는 코스닥상장사에 한함)와 합병 시, 교환비율 산정을 위한 평가가액이 "본 건 상환전환우선주"의 전환가격을 하회하는 경우, "본 건 상환전환우선주"의 전환가격은 그 평가가액으로 조정한다. 그 외의 타사와 합병하는 경우에는 합병기일 직전에 전환했다면 합병 후에 가질 수 있었던 보통 주식 수의 비례적 가치를 유지하는 수준으로 전환가격을 조정한다. 제18조 (유무상 증자 등) (2) "피 투자회사"는 "투자자"가 보통주 전환 청구를 하기 전에 "투자자" 1주당 보통주 전환가격을 하회하는 발행가격 등으로 유상증자 또는 주식관련 사채 등을 발행할 경우에는 전환가격을 매번 다음과 같이 조정한다. 조정 후 전환가격 = 기존의 전환가격을 하회하는 "발행가격 등" |

(Source: 피합병법인 제시자료)

이후 상환전환우선주 인수계약 변경 합의서에서 전환에 대한 리픽싱 조항을 삭제하였습니다.

| 제 1조 (전환비율 조정 등) 원 계약 제14조(전환에 관한 사항) 제2항 제4호를 삭제한다. 제 2조 (기타) 본 합의서와 원 계약, 원 변경합의서, 양수도계약 내용이 상충하는 경우에는 본 합의서가 우선하며, 본 합의에 따라 변경된 사항 이외에는 원 계약, 원 변경합의서, 양수도계약에 서 정한 바에 따른다. |

(Source: 피합병법인 제시자료)

상환전환우선주 계약의 조건에 따라 피합병법인의 1주당 합병가액은 다음의 방식으로 산출하였습니다.

(a) 피합병법인의 자산가치 및 수익가치를 현재의 (전환가격 및 전환비율 조정 전 기준) 발행주식총수로 나누어 잠정 합병가액 산정

(b) 잠정 합병가액이 기존 전환가격에 미달하므로, 전환가격을 평가가액으로 조정

(c) 피합병법인의 자산가치 및 수익가치를 조정된 전환가격을 기준으로 한 잠재주식을 포함한 발행주식 총수로 나누어 최종 합병가액 산정

2.2.2. 피합병법인의 수익가치 산정

피합병법인인 올엠의 주당 수익가치는 증권의 발행 및 공시 등에 관한 규정시행세칙 제6조에 따라 미래의 수익가치 산정에 관하여 일반적으로 공정하고 타당한것으로 인정되는 모형 중에서 현금흐름할인모형을 적용하여 산정하였습니다.

상기 평가방법에 의한 올엠의 1주당 수익가치는 다음과 같으며, 상세내역은 "3.3 피합병법인의 수익가치 산정 세부내역"에 기술되어 있습니다.

| (단위: 백만원, 주, 원/주) |

| 내 역 | 금액 |

| A. 추정기간동안의 현재가치 | (611) |

| B. 영구현금흐름의 현재가치 | (615) |

| C. 영업가치(C=A+B) | (1,225) |

| D. 비영업용자산부채의 가치 | 7,382 |

| E. 기업가치(E=C+D) | 6,157 |

| F. 차입금 | (4,045) |

| G. 주주가치(G=E-F) | 2,112 |

| H. 발행주식수(단위: 주)(주1) | 8,048,105 |

| I. 1주당 수익가치(I=G/H) (원/주) | 262 |

(Source: 피합병법인 제시자료, 이촌회계법인 Analysis)

(주1) 발행주식수는 상환전환우선주의 조정된 전환가격을 기준으로 한 잠재주식을 포함한 발행주식 총수를 적용하였습니다.

2.2.3. 피합병법인의 상대가치 산정

자본시장과금융투자업에관한법률 시행령 제176조의5에 의하면 주권상장법인과 주권비상장법인 간의 합병인 경우 비상장법인의 합병가액 산정시 주권상장법인 중 유사회사를 선정하여 유사회사의 주가를 기준으로 한 상대가치를 증권신고서에 비교하여 공시하도록 하고 있습니다. 이에 따른 유사회사의 선정 및 검토결과는 아래와 같습니다.

(1) 유사회사 선정조건

증권의 발행 및 공시 등에 관한 규정 시행세칙 제7조에 의하면, 상대가치를 산출하기위해서는 유사회사를 선정하며, 유사회사는 피합병법인과 한국거래소 업종분류에 따른 소분류 업종이 같은 주권상장법인 중 매출액에서 차지하는 비중이 가장 큰 제품 또는 용역의 종류가 유사한 법인으로서 최근 사업연도말 주당법인세비용차감전계속사업이익과 주당순자산을 비교하여 각각 100분의 30이내의 범위에 있는 법인이면서다음 각 호의 요건을 구비하는 3사 이상의 주권상장법인으로 하여야 합니다.

요건 1. 주당법인세비용차감전계속사업이익이 액면가액의 10% 이상일 것

요건 2. 주당순자산이 액면가액 이상일 것

요건 3. 상장일이 속하는 사업연도의 결산을 종료하였을 것

요건 4. 최근사업연도의 재무제표에 대한 감사인의 감사의견이 "적정" 또는 "한정"일 것

따라서, 본 합병비율의 평가 시 상대가치 산정은 증권의 발행 및 공시 등에 관한 규정시행세칙 제7조의 한국거래소 업종분류에 따른 소분류 업종이 피합병법인과 동일한 주권상장법인 중 매출액에서 차지하는 비중이 가장 큰 제품 또는 용역의 종류가 유사한법인으로서 최근 사업연도말 주당법인세비용차감전계속사업이익과 주당순자산을비교하여 각각 100분의 30 이내의 범위에 있는 법인 중 상기 요건 1부터 요건 4를 충족하는 유사회사의 존재 여부를 검토하였습니다.

(2) 유사회사의 검토결과

피합병법인은 한국거래소 업종분류에 따른 소분류 업종분류상 "소프트웨어 개발 및 공급업"을 영위하고 있습니다. 분석기준일 현재 소분류 업종분류상 "소프트웨어 개발및 공급업"을 영위하는 주권상장법인은 총 169개사입니다.

1) 제품 또는 용역의 종류가 유사한 주권상장법인 검토

분석기준일 현재 피합병법인과 유사한 소분류 업종분류인 "소프트웨어 개발 및 공급업"을 영위하는 주권상장법인 169개사 중 매출액에서 차지하는 비중이 가장 큰 제품이 피합병법인의 주요 매출부문(모바일게임 개발)과 유사한 회사는 5개사입니다.

이하 분석기준일 현재 "소프트웨어 개발 및 공급업"을 영위하는 주권상장법인 169개사의 '주요 제품 또는 용역' 및 '유사기업 해당여부에 대한 검토 결과'는 다음과 같습니다.

| 회사명 | 주요 제품 또는 용역 | 유사기업여부 |

| 크래프톤 | 게임 소프트웨어 | 미해당 |

| 현대오토에버 | 전산실운영, 시스템구축, 전산장비 납품, SOC/건축 사업 | 미해당 |

| 더블유게임즈 | 모바일게임 | 미해당 |

| 넷마블 | 온라인·모바일 게임 소프트웨어 개발 및 공급 | 미해당 |

| 엔에이치엔 | 한게임 | 미해당 |

| 엔씨소프트 | 인터넷머그게임(리니지),그룹웨어,인터넷커뮤니티 개발,유지,공급 | 미해당 |

| 이에이트 | CFD 시뮬레이션 소프트웨어, 디지털트윈 플랫폼 | 미해당 |

| 비아이매트릭스 | 로우코드 기반 코딩 자동화 솔루션 등 | 미해당 |

| 신시웨이 | DB보안솔루션 등 | 미해당 |

| 한싹 | 망간자료전송 | 미해당 |

| 인스웨이브시스템즈 | UI/UX 개발 솔루션, 엔터프라이즈 DX 솔루션, 금융 단말 솔루션 등 | 미해당 |

| 코어라인소프트 | 의료영상 진단보조 솔루션 | 미해당 |

| 크라우드웍스 | 인공지능 데이터 구축 서비스 | 미해당 |

| 시큐레터 | SLE(이메일 보안), SLF(파일 보안) | 미해당 |

| 엠아이큐브솔루션 | 스마트팩토리 솔루션, 제조지능화 솔루션 | 미해당 |

| 버넥트 | 산업용 XR 솔루션 | 미해당 |

| 이노시뮬레이션 | 스마트 모빌리티 시뮬레이터, XR 가상훈련 시스템 등 | 미해당 |

| 오픈놀 | 미니인턴플랫폼(커리어 및 채용 플랫폼) | 미해당 |

| 시큐센 | 디지털 금융 서비스 구축, 모바일 보안솔루션, 생체인증 전자서명 | 미해당 |

| 모니터랩 | 웹방화벽,유해사이트솔루션,가시성SSL 솔루션, SASE플랫폼기반 SECaaS | 미해당 |

| 씨유박스 | AI얼굴인식 시스템, AI얼굴인증 솔루션, AI 객체인식 솔루션, AI데이터 플랫폼 | 미해당 |

| 슈어소프트테크 | 소프트웨어 자동화 검증 플랫폼 | 미해당 |

| 토마토시스템 | UI/UX솔루션, 대학정보화사업 SW | 미해당 |

| 엑스게이트 | 통합 네트워크 보안 솔루션 | 미해당 |

| 샌즈랩 | 사이버 위협 인텔리전스(CTI) | 미해당 |

| 오브젠 | CRM 소프트웨어 | 미해당 |

| 유비온 | 학습관리시스템 등 에듀테크 플랫폼 (코스모스) 및 교육서비스 | 미해당 |

| 티쓰리 | 온라인 및 모바일 게임 등 | 해당 |

| 산돌 | 리테일 폰트 등 | 미해당 |

| 핀텔 | AI 영상 분석 솔루션 및 소프트웨어 | 미해당 |

| 이노룰스 | InnoRules, InnoProduct | 미해당 |

| 오픈엣지테크놀로지 | 시스템 반도체 IP | 미해당 |

| 루닛 | Lunit INSIGHT | 미해당 |

| 코난테크놀로지 | 소프트웨어(인공지능,빅데이터,자연어처리,검색엔진,대화형챗봇,음성합성,음성인식) 연구개발 및 공급, 정보통신서비스 | 미해당 |

| 비플라이소프트 | 아이서퍼, 위고몬 등 | 미해당 |

| 모아데이타 | 인공지능 기반 ICT 시스템 이상탐지 및 예측 솔루션 | 미해당 |

| 스코넥 | XR 교육/훈련 시스템, VR 게임 콘텐츠 등 | 미해당 |

| 마음AI | 종합 인공지능 엔진 및 플랫폼 | 미해당 |

| 트윔 | AI 기반 스마트팩토리 검사 소프트웨어 및 설비 | 미해당 |

| 아이티아이즈 | 디지털금융솔루션 제공 및 AI, Big Data 서비스, 클라우드 통합 플랫폼 (GURMWI) | 미해당 |

| 디어유 | 모바일 어플리케이션(DearU bubble, Lysn) | 미해당 |

| 비트나인 | 그래프데이터베이스, 그래프분석서비스 | 미해당 |

| 코닉오토메이션 | 금융 지원 서비스(SPAC) | 미해당 |

| 브레인즈컴퍼니 | IT 인프라 통합관리 솔루션 | 미해당 |

| 딥노이드 | 의료 인공지능플랫폼, 인공지능 임상의사결정 시스템 | 미해당 |

| 엠로 | 기업용 공급망관리 소프트웨어, AI 디지털혁신 소프트웨어, 공급망관리 클라우드 서비스 | 미해당 |

| 플래티어 | E-Commerce Platform 구축 | 미해당 |

| 원티드랩 | 채용 플랫폼 | 미해당 |

| 맥스트 | AR 개발 플랫폼/AR솔루션 | 미해당 |

| 이노뎁 | 영상인식 및 데이터플랫폼 솔루션 | 미해당 |

| 쿠콘 | 페이먼트서비스(65.2%), 데이터서비스(29.1%) 등 | 미해당 |