|

|

대표이사서명_23.4Q |

정 정 신 고 (보고)

| 2024년 03월 25일 |

1. 정정대상 공시서류 : 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2024년 03월 20일

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| Ⅰ. 회사의개요 - 2. 회사의 연혁 - 가. 경영진 및 감사의 중요한 변동 |

아니오 | 일부 후보자가 일신상의 사유로 이사 및 감사위원회 위원 후보를 사임함에 따라 해당 안건 철회(삭제) | ※ 2024년 3월 28일 개최 예정인 제 12기 정기주주총회에서 사내이사 조현범, 이수일, 박종호의 재선임 안건 및 사외이사 표현명, 김종갑, 강영재의 재선임, 사외이사 김정연, 한성권, 문두철의 신규 선임 안건이 상정되어 있습니다. | ※ 2024년 3월 28일 개최 예정인 제 12기 정기주주총회에서 사내이사 이수일, 박종호의 재선임 안건 및 사외이사 표현명, 김종갑, 강영재의 재선임, 사외이사 김정연, 한성권, 문두철의 신규 선임 안건이 상정되어 있습니다. |

| VIII. 임원 및 직원 등에 관한 사항 - 1. 임원 및 직원 등의 현황 - (2) 등기임원 선임 후보자 및 해임 대상자 현황 |

아니오 | 일부 후보자가 일신상의 사유로 이사 및 감사위원회 위원 후보를 사임함에 따라 해당 안건 철회(삭제) | 정정 전(주1) 참조 | 정정 후(주1) 참조 |

정정 전 (주1)

(2) 등기임원 선임 후보자 및 해임 대상자 현황

| (기준일 : | 2024년 03월 20일 | ) |

| 구분 | 성명 | 성별 | 출생년월 | 사외이사 후보자 해당여부 |

주요경력 | 선ㆍ해임 예정일 |

최대주주와의 관계 |

|---|---|---|---|---|---|---|---|

| 선임 | 이수일 (재선임) |

남 | 1962년 04월 | 사내이사 | - 한국타이어 마케팅담당 상무 (2006~2008) - 한국타이어 미주지역본부장 전무 (2009~2012) - 한국타이어 중국지역본부장 부사장 (2013~2016) - 한국타이어 마케팅본부장/경영운영본부장/유통사업본부장 부사장 (2017) - 現) 한국타이어앤테크놀로지 대표이사 부회장 |

2024년 03월 28일 | 계열회사 임원 |

| 선임 | 조현범 (재선임) |

남 | 1972년 01월 | 사내이사 | - 한국타이어 경영기획본부장 부사장 (2007~2011) - 한국타이어 경영기획본부장 사장 (2012) - 한국타이어 마케팅본부장 겸 경영운영본부장 사장 (2013~2016) - 한국타이어월드와이드 경영기획본부장 사장 (2016) - 한국타이어월드와이드 COO/CSFO 사장 (2017) - 한국타이어앤테크놀로지 대표이사 (2018~2020) - 한국테크놀로지그룹 사장 (2018~2020) - 現) 한국타이어앤테크놀로지 회장 - 現) 한국앤컴퍼니 대표이사 회장 |

2024년 03월 28일 | 한국앤컴퍼니㈜ 최대주주, 대표이사 |

| 선임 | 박종호 (재선임) |

남 | 1964년 01월 | 사내이사 | - 한국타이어 기획재정부문장 전무 (2011~2015) - 한온시스템 경영기획본부장 부사장 (2015~2018) - 한국타이어앤테크놀로지 재경본부 부사장 (2018~2020) - 한국타이어앤테크놀로지 경영지원총괄 부사장 (2020~2021) - 現) 한국타이어앤테크놀로지 경영지원총괄 사장 |

2024년 03월 28일 | 한국앤컴퍼니㈜ 기타비상무이사 |

| 선임 | 표현명 (재선임) |

남 | 1958년 10월 | 사외이사 | - KT 사장 (2010~2014) - KT렌탈 대표이사 사장 (2014~2015) - 롯데렌탈 대표이사 사장 (2015~2018) - JB금융지주 사외이사 (2019~2020) - KT 사외이사 (2020~2023) - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 김종갑 (재선임) |

남 | 1957년 10월 | 사외이사 (감사위원회 위원) |

- 바클레이즈 은행 서울지점 (1984~1985) - 씨티은행 서울지점 상무 (1987~2006) - 도이치은행 서울지점 대표 (2006~2019) - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 강영재 (재선임) |

남 | 1964년 12월 | 사외이사 | - 앤플랫폼 부사장 (2000~2009) - 하이트진로 부사장 (2009~2012) - 하이트진료음료 대표이사 (2012~2014) - 現) 코이스라시드파트너스 공동대표 - 現) 엔슬파트너스 파트너 - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 김정연 | 여 | 1980년 10월 | 사외이사 (감사위원회 위원) |

- 외교통상부 2등 서기관 (2006~2009) - 김·장 법률사무소 변호사 (2012~2017) - 인천대학교 법학부 교수(2017~2020) - 現) 한화손해보험 사외이사 - 現) 코람코자산운용 사외이사 - 現) 이화여자대학교 법학전문대학원 교수 |

2024년 03월 28일 | - |

| 선임 | 한성권 | 남 | 1961년 01월 | 사외이사 (감사위원회 위원) |

- 현대자동차그룹 기획조정실 인사지원담당 전무 (2009~2011) - 현대자동차그룹 기획조정실 인사지원담당 부사장 (2011~2016) - 현대자동차그룹 인재개발원 원장 (2016~2020) - 현대자동차 상용사업담당 사장 (2016~2020) - 現) 현대차 정몽구 재단 부이사장 |

2024년 03월 28일 | - |

| 선임 | 문두철 | 남 | 1967년 11월 | 사외이사 (감사위원회 위원) |

- 美 뉴욕주립대 올드웨스트버리 교수 (2001~2007) - 기획재정부, 공공기관 경영평가위원 (2018~2020) - 한국중소기업학회, 회장 (2022~2023) - 現) 한국회계학회, 회계학연구 편집위원장 - 現) 한국경제신문, 대한민국ESG클럽 자문교수 - 現) 기술보증기금, ESG경영위원회 공동위원장 - 現) 연세대학교 지속가능경영연구센터장 - 現) 한국거래소, ESG경영자문위원회 자문위원 - 現) 사학연금, 자산운용위원회 위원 - 現) LG디스플레이 사외이사 - 現) 연세대학교 경영대학 교수 |

2024년 03월 28일 | - |

※당사는 2024년 3월 28일 개최예정인 제12기 정기주주총회 안건으로 상기 이사를 이사 및 사외이사, 사외이사인 감사위원 선임후보자로 선정하였으며, 향후 정기주주총회에서 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정임

정정 후 (주1)

(2) 등기임원 선임 후보자 및 해임 대상자 현황

| (기준일 : | 2024년 03월 25일 | ) |

| 구분 | 성명 | 성별 | 출생년월 | 사외이사 후보자 해당여부 |

주요경력 | 선ㆍ해임 예정일 |

최대주주와의 관계 |

|---|---|---|---|---|---|---|---|

| 선임 | 이수일 (재선임) |

남 | 1962년 04월 | 사내이사 | - 한국타이어 마케팅담당 상무 (2006~2008) - 한국타이어 미주지역본부장 전무 (2009~2012) - 한국타이어 중국지역본부장 부사장 (2013~2016) - 한국타이어 마케팅본부장/경영운영본부장/유통사업본부장 부사장 (2017) - 現) 한국타이어앤테크놀로지 대표이사 부회장 |

2024년 03월 28일 | 계열회사 임원 |

| 선임 | 박종호 (재선임) |

남 | 1964년 01월 | 사내이사 | - 한국타이어 기획재정부문장 전무 (2011~2015) - 한온시스템 경영기획본부장 부사장 (2015~2018) - 한국타이어앤테크놀로지 재경본부 부사장 (2018~2020) - 한국타이어앤테크놀로지 경영지원총괄 부사장 (2020~2021) - 現) 한국타이어앤테크놀로지 경영지원총괄 사장 |

2024년 03월 28일 | 한국앤컴퍼니㈜ 기타비상무이사 |

| 선임 | 표현명 (재선임) |

남 | 1958년 10월 | 사외이사 | - KT 사장 (2010~2014) - KT렌탈 대표이사 사장 (2014~2015) - 롯데렌탈 대표이사 사장 (2015~2018) - JB금융지주 사외이사 (2019~2020) - KT 사외이사 (2020~2023) - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 김종갑 (재선임) |

남 | 1957년 10월 | 사외이사 | - 바클레이즈 은행 서울지점 (1984~1985) - 씨티은행 서울지점 상무 (1987~2006) - 도이치은행 서울지점 대표 (2006~2019) - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 강영재 (재선임) |

남 | 1964년 12월 | 사외이사 | - 앤플랫폼 부사장 (2000~2009) - 하이트진로 부사장 (2009~2012) - 하이트진료음료 대표이사 (2012~2014) - 現) 코이스라시드파트너스 공동대표 - 現) 엔슬파트너스 파트너 - 現) 한국타이어앤테크놀로지 사외이사 |

2024년 03월 28일 | - |

| 선임 | 김정연 | 여 | 1980년 10월 | 사외이사 (감사위원회 위원) |

- 외교통상부 2등 서기관 (2006~2009) - 김·장 법률사무소 변호사 (2012~2017) - 인천대학교 법학부 교수(2017~2020) - 現) 한화손해보험 사외이사 - 現) 코람코자산운용 사외이사 - 現) 이화여자대학교 법학전문대학원 교수 |

2024년 03월 28일 | - |

| 선임 | 한성권 | 남 | 1961년 01월 | 사외이사 (감사위원회 위원) |

- 현대자동차그룹 기획조정실 인사지원담당 전무 (2009~2011) - 현대자동차그룹 기획조정실 인사지원담당 부사장 (2011~2016) - 현대자동차그룹 인재개발원 원장 (2016~2020) - 현대자동차 상용사업담당 사장 (2016~2020) - 現) 현대차 정몽구 재단 부이사장 |

2024년 03월 28일 | - |

| 선임 | 문두철 | 남 | 1967년 11월 | 사외이사 (감사위원회 위원) |

- 美 뉴욕주립대 올드웨스트버리 교수 (2001~2007) - 기획재정부, 공공기관 경영평가위원 (2018~2020) - 한국중소기업학회, 회장 (2022~2023) - 現) 한국회계학회, 회계학연구 편집위원장 - 現) 한국경제신문, 대한민국ESG클럽 자문교수 - 現) 기술보증기금, ESG경영위원회 공동위원장 - 現) 연세대학교 지속가능경영연구센터장 - 現) 한국거래소, ESG경영자문위원회 자문위원 - 現) 사학연금, 자산운용위원회 위원 - 現) LG디스플레이 사외이사 - 現) 연세대학교 경영대학 교수 |

2024년 03월 28일 | - |

※당사는 2024년 3월 28일 개최예정인 제12기 정기주주총회 안건으로 상기 이사를 이사 및 사외이사, 사외이사인 감사위원 선임후보자로 선정하였으며, 향후 정기주주총회에서 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정임

【 대표이사 등의 확인 】

|

|

대표이사서명_23.4Q |

사 업 보 고 서

(제 12 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 03월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한국타이어앤테크놀로지(주) |

| 대 표 이 사 : | 이 수 일 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교로 286 (삼평동) |

| (전 화) 031-5178-7000 | |

| (홈페이지) http://www.hankooktire.com | |

| 작 성 책 임 자 : | (직 책) 재무회계담당 (성 명) 박정수 |

| (전 화) 031-5178-7000 | |

【 대표이사 등의 확인 】

|

|

대표이사서명_FY2023 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 66 | 4 | - | 70 | 24 |

| 합계 | 67 | 4 | - | 71 | 25 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Hankook Tire Chile SPA | 신규취득 |

| Hankook Tire Taiwan Co.,Ltd. | 신규취득 | |

| Hankook Gulf Tire LLC | 신규취득 | |

| Hankook Tire Romania SRL | 신규취득 | |

| 연결 제외 |

- | - |

| - | - |

다. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

라. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2012년 10월 04일 | 해당사항 없음 |

마. 회사의 법적, 상업적 명칭

당사의 명칭은 한국타이어앤테크놀로지 주식회사(구. 한국타이어주식회사)라고 표기합니다. 또한 영문으로는 HANKOOK TIRE & TECHNOLOGY CO., LTD. 라 표기합니다.

※ 법인등록번호 : 110111-4952093, 사업자등록번호 : 220-88-43431

2019년 3월 28일 제7기 정기주주총회에서 정관 개정을 통해 한국타이어(주)에서 한국타이어앤테크놀로지(주) 상호변경을 결의하였습니다.

바. 설립일자 및 존속기간

설립일자 : 2012년 9월 3일 (설립등기일 기준)

※ 2012년 9월 1일을 분할기준일로 한국타이어월드와이드(주) (現, 한국앤컴퍼니(주))의 타이어 부문이 인적분할되어 설립되었으며, 2012년 10월 4일에 유가증권시장에 주권을 상장하였습니다

※ 舊, 한국타이어주식회사 (現, 한국앤컴퍼니(주))는 1941년 5월 10일에 설립되었으며, 1968년 12월 27일에 유가증권시장에 주권을 상장하였습니다.

사. 본사의 주소, 전화번호 및 홈페이지

주소 : 경기도 성남시 분당구 판교로 286 (삼평동)

전화번호 : 031-5178-7000

홈페이지 주소 : http://www.hankooktire.com

아. 주요사업의 내용

당사는 타이어를 제조/판매 등을 하는 타이어 부문과 타이어를 제외한 일반기계/금형/제조/판매를 하는 기타 사업부문으로 구성되어 있는 Global Tire 기업입니다.

[타이어 부문]

타이어 부문은 막대한 설비투자가 소요되는 자본집약적 장치산업으로, 안정성과 경제성을 충족시켜야 하는 특성상 고도의 기술이 요구되는 사업입니다. 당사는 꾸준한 판매확대를 통하여 국내 시장점유율 1위를 유지하고 있으며, Global Top 10 이내의 위치를 유지하며 세계 타이어 시장을 이끌고 있습니다. 앞으로도 공격적인 기술 개발 및 투자, 브랜드 파워 강화, 고객 서비스 만족도 제고 등 기본기에 충실한 경영활동을 통해 Global 성장세를 이루어 나갈 계획 입니다.

[비타이어 부문]

비타이어 부문은 크게 지배회사 등의 타이어 제조기계를 제조/판매하는 사업과 금형관련 제작, 판매사업 등으로 구성되어 있습니다. 타이어 사업이 기술고도화 됨에 따라 설비 기계업 역시 Global로 사업을 확장, 특수관계자인 한국타이어앤테크놀로지(주)와 한국타이어앤테크놀로지(주)의 중국, 헝가리, 인도네시아 현지 생산법인 등에 판매하고 있습니다. 또한 금형관련 제작 설비사업은 제품의 품질향상과 수명연장으로 교체주기가 길어짐에 따라 교체시장 판매력 강화에 집중하고 있으며 수출의 경우 국내제품의 우수한 품질,가격경쟁력 및 브랜드 인지도의 향상을 바탕으로 꾸준한 성장세를 기록하고 있습니다.

자. 신용평가에 관한 사항

1) 최근 3년간 신용등급 (국내)

| 평가일 | 평가대상유가증권등 | 신용등급 | 평가회사 | 신용평가등급범위 | 평가구분 |

|---|---|---|---|---|---|

| 2021-06-17 | 회사채 | AA | 한국기업평가 | (AAA ~ D) | 정기 |

| 2022-06-22 | 회사채 | AA | 한국기업평가 | (AAA ~ D) | 정기 |

| 2022-12-23 | 기업어음 | A1 | 한국기업평가 | (A1~D) | 본 |

| 2023-06-30 | 회사채 | AA | 한국기업평가 | (AAA ~ D) | 정기 |

| 2021-06-25 | 회사채 | AA | 한국신용평가 | (AAA ~ D) | 정기 |

| 2022-06-24 | 회사채 | AA | 한국신용평가 | (AAA ~ D) |

정기 |

| 2023-06-29 |

회사채 | AA | 한국신용평가 | (AAA ~ D) | 정기 |

| 2022-12-29 | 기업어음 | A1 | 나이스신용평가 | (A1 ~ D) | 본 |

▶ 등급정의

| 평가회사 | 평가대상 유가증권 | 신용등급 | 등급의 정의 | 비고 |

|---|---|---|---|---|

| 한국기업평가 | 기업어음 | A1 | 적기상환능력이 최고 수준이며, 그 안정성은 현단계에서 합리적으로 예측가능한 장래의 환경에 영향을 받지 않을 만큼 높음 | A2부터 B까지는 당해 등급내에서의 상대적 위치에 따라 + 또는 - 부호를 부여할 수 있음 |

| A2 | 적기상환능력이 우수하지만, 그 안정성은 A1 에 비하여 다소 열등한 요소가 있음 | |||

| A3 | 적기상환능력은 양호하지만, 그 안정성은 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있음 | |||

| B | 최소한의 적기상환능력은 인정되나, 그 안정성이 환경변화로 저하될 가능성이 있어 투기적인 요소를 내포하고 있음 | |||

| C | 적기상환능력 및 그 안정성이 매우 가변적이어서 투기적인 요소가 강함 | |||

| D | 현재 채무불이행 상태에 있음 | |||

| 회사채 기업신용평가 |

AAA | 원리금 지급확실성이 최고 수준임 | AA부터 B까지는 당해 등급내에서의 상대적 위치에 따라 + 또는 - 부호를 부여할 수 있음 | |

| AA | 원리금 지급확실성이 매우 높지만, AAA 등급에 비하여 다소 낮은 요소가 있음 | |||

| A | 원리금 지급확실성이 높지만, 장래의 환경변화에 다소 영향을 받을 가능성이 있음 | |||

| BBB | 원리금 지급확실성이 있지만, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있음 | |||

| BB | 원리금 지급능력에 당면문제는 없으나, 장래의 안정성면에서는 투기적인 요소가 내포되어 있음 | |||

| B | 원리금 지급능력이 부족하여 투기적임 | |||

| CCC | 원리금의 채무불이행이 발생할 위험요소가 내포되어 있음 | |||

| CC | 원리금의 채무불이행이 발생할 가능성이 높음 | |||

| C | 원리금의 채무불이행이 발생할 가능성이 지극히높음 | |||

| D | 현재 채무불이행 상태에 있음 |

| 평가회사 | 평가대상 유가증권 | 신용등급 | 등급의 정의 | 비고 |

|---|---|---|---|---|

| 한국신용평가 | 기업어음 | A1 | 적기상환능력이 최상이며 상환능력의 안정성 또한 최상임 | A2부터 B등급까지는 +, - 부호를 부가하여 동일등급내에서의 우열을 나타냄 |

| A2 | 적기상환능력이 우수하나 그 안정성은 A1에 비해 다소 열위임 | |||

| A3 | 적기상환능력이 양호하며 그 안정성도 양호하나A2에 비해 열위임. | |||

| B | 적기상환능력은 적정시되나 단기적 여건변화에 따라 그 안정성에 투기적인 요소가 내포되어 있음 | |||

| C | 적기상환능력 및 안정성에 투기적인 요소가 큼 | |||

| D | 상환불능 상태임 | |||

| 회사채 기업신용평가 |

AAA | 원리금 지급능력이 최상급임 |

AA부터 B등급까지는 +, - 부호를 부가하여 동일등급내에서의 우열을 나타냄 |

|

| AA | 원리금 지급능력이 매우 우수하지만 AAA의 채권보다는 다소 열위임 | |||

| A | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 | |||

| BBB | 원리금 지급능력은 양호하지만 상위등급에 비해서 경제여건 및 환경악화에 따라 장래 원리금의 지급능력이 저하될 가능성을 내포하고 있음. | |||

| BB | 원리금 지급능력이 당장은 문제가 되지 않으나 장래 안전에 대해서는 단언할 수 없는 투기적인 요소를 내포하고 있음 | |||

| B | 원리금 지급능력이 결핍되어 투기적이며 불황시에 이자지급이 확실하지 않음 | |||

| CCC | 원리금 지급에 관하여 현재에도 불안요소가 있으며 채무불이행의 위험이 커 매우 투기적임 | |||

| CC | 상위등급에 비하여 불안요소가 더욱 큼 | |||

| C | 채무불이행의 위험성이 높고 원리금 상환능력이 없음 | |||

| D | 상환 불능상태임 |

| 평가회사 | 평가대상 유가증권 | 신용등급 | 등급의 정의 | 비고 |

|---|---|---|---|---|

| 나이스신용평가 | 기업어음 | A1 | 적기상환능력이 최고수준이며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. | A2부터 B등급까지는 +, - 부호를 부가하여 동일등급내에서의 우열을 나타냄 |

| A2 | 적기상환능력이 우수하지만 A1등급에 비해 다소 열등한 요소가 있음. | |||

| A3 | 적기상환능력이 양호하지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음. | |||

| B | 적기상환능력은 인정되지만 투기적 요소가 내재되어 있음. | |||

| C | 적기상환능력이 의문시됨. | |||

| D | 지급불능상태에 있음 |

2) 최근 3년간 신용등급 (해외)

| 평가일 | 신용등급 | 평가회사 |

|---|---|---|

| 2021-10-28 | BBB |

S&P |

| 2022-09-30 | BBB |

|

| 2021-08-20 | Baa2 | Moody's |

| 2022-08-30 | Baa2 | |

| 2023-09-19 | Baa2 |

|

| 2024-02-29 | Baa2 |

▶ 등급정의

| 내용 | S&P | Moody's |

|---|---|---|

| 안정성 최상위급, 상황변화에 관계없이 원리금 지불 가능 | AAA | Aaa |

| 최상급보다 안정성 떨어지나 기본적으로 문제 없음 | AA+, AA, AA- | Aa1, Aa2, Aa3 |

| 안정성 상위급, 원리금 지불문제 없으나 상황악화 요소 있음 | A+, A, A- | A1, A2, A3 |

| 현상태의 안정성, 수익성에는 문제 없으나 불황시 주의 요함 | BBB+, BBB, BBB- | Baa1, Baa2, Baa3 |

| 투기성 있고 장래의 안정성을 보장할 수 없음 | BB+, BB, BB- | Ba1, Ba2, Ba3 |

| 투자대상으로 부적격, 원리금 지불, 계약조건 유지 불확실 | B+, B, B- | B1, B2, B3 |

| 원리금 지불 불능 가능성 있음 | CCC 이하 | Caa 이하 |

2. 회사의 연혁

가. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 26일 | 정기주총 | 이수일 사내이사 정창화 사외이사 |

조현범 사내이사 조충환 사외이사 홍성필 사외이사 |

- |

| 2021년 03월 30일 | 정기주총 | 박종호 사내이사 표현명 사외이사 강영재 사외이사 김종갑 사외이사 이미라 사외이사 |

조현범 사내이사 이수일 사내이사 |

조충환 사외이사 홍성필 사외이사 정창화 사외이사 |

※ 2024년 3월 28일 개최 예정인 제 12기 정기주주총회에서 사내이사 이수일, 박종호의 재선임 안건 및 사외이사 표현명, 김종갑, 강영재의 재선임, 사외이사 김정연, 한성권, 문두철의 신규 선임 안건이 상정되어 있습니다.

나. 회사의 본점소재지 및 그 변경

① 회사명 : 한국타이어앤테크놀로지 주식회사(구. 한국타이어주식회사)

(분할신설회사)

② 본점소재지

(변경전) : 서울특별시 강남구 테헤란로 133 (역삼동)

(변경후) : 경기도 성남시 분당구 판교로 286 (삼평동)

(*1) 당사는 2012년 9월 1일을 분할기일로 하여 한국타이어월드와이드(주) (現, 한국앤컴퍼니(주))로부터 타이어사업부문을 인적분할하여 신설된 법인입니다.

(*2) 당사는 2020년 3월 27일 주주총회 제2-2호 의안으로 본점 소재지를 서울특별시에서 경기도 성남시로 변경하는 의안을 상정하여 의결한바 있습니다. 본점의 소지재 변경의 효력은 2020년 4월 20일 부터 발생합니다.

다. 최대주주의 변경

2012년 9월 1일 분할기일 당시의 최대주주는 조양래 회장이었으며, 2013년 7월 5일 최대주주는 한국타이어월드와이드(주)(現, 한국앤컴퍼니(주))로 변경되었습니다.

라. 상호의 변경

당사는 2012년 9월 1일을 분할기일로 하여 한국타이어월드와이드(주)(現, 한국앤컴퍼니(주))로부터 타이어사업부문을 인적분할하여 신설된 법인으로서 설립 이후 상호변경을 하지 않았으나, 2019년 3월 28일 주주총회를 통해 상호변경의 건이 원안대로 승인되었으며 2019년 5월 8일부터 한국타이어앤테크놀로지 주식회사로 변경 되었습니다.

마. 회사의 합병관련 내용

| 연도 | 내용 |

| 2012 | 2012.09 : 舊) 한국타이어(주)를 한국타이어월드와이드(주)(분할존속회사)와 신)한국타이어(주) (분할신설회사)로 인적분할 2012.10 : 한국타이어(주) 주식 유가증권시장 신규상장 |

| 2014 | 2014.12 : 한라비스테온(한온시스템) 지분 공동 인수 |

| 2015 | 2015.05 : 한양타이어판매(주)와의 소규모합병 승인 |

| 2017 | 2017.02 : 호주 타이어 유통점 '작스 타이어즈' 인수 |

| 2018 | 2018.05 : 디지털 프로토타입 솔루션 기업 '모델솔루션' 인수 2018.07 : 독일 프리미엄 타이어 유통점 '라이펜-뮬러' 인수 |

| 2022 | 2022.02 : 캐나다 초소형 정밀 전자기계 부품 설계 판매 기업 'PMC(Preciseley Microtechnology Corporation)' 지분 인수 |

※ 당사는 2012년 7월 27일 임시주주총회를 개최하여 분할계획서 승인의 건(정관변경 포함)을 승인받았습니다. 보다 구체적인 분할관련 내용은 한국타이어월드와이드(주)(現, 한국앤컴퍼니(주))를 통해 기 공시된 당사 분할관련 자료를 참고하시기 바랍니다.

바. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 연도 | 내용 |

| 2019 | 2019. 01. 08 미국 스트릿 패션 브랜드 ‘피치스’와 파트너십 체결 2019. 02 .01 '2019 레디컬 오스트레일리아 컵’에 레이싱 타이어 독점 공급 2019. 02 .13 'W 시리즈'에 레이싱 타이어 독점 공급 2019. 02. 14 'iF 디자인 어워드 2019’ 2개 부문서 본상 3개 수상 2019. 02. 19 10년 연속 ‘한국에서 가장 존경받는 기업’ 1위 2019. 03. 04 '국가브랜드경쟁력지수’ 11년 연속 1위 선정 2019. 03. 21 17년 연속 ‘한국산업의 브랜드파워’ 1위 선정 2019. 03. 26 레드닷 디자인 어워드 2019 본상 수상 2019. 04. 11 7년 연속 '베스트 코리아 브랜드' 선정 2019. 04. 18 한국동그라미파트너서 '2019년 장애인고용촉진대회' 국무총리표창 수상 2019. 04. 25 CDP 기후변화 대응 물 경영 우수기업 '탄소경영 섹터 아너스' 수상 2019. 05. 08 '한국타이어앤테크놀로지 주식회사'로 상호 변경 2019. 06. 17 한-EU 배출권거래제 협력사업 모범사례 기업 선정 2019. 08. 06 '2019 타이어세이프 어워드(2019 TyreSafe Awards)' 수상 2019. 08. 12 북미 베스트셀링 SUV '포드 익스플로러'에 신차용 타이어 공급 2019. 08. 29 콘셉트 타이어 헥소닉·HLS-23, 혁신적 콘셉트로 'IDEA 2019'수상 2019. 09. 17 4년 연속 '다우존스 지속가능경영지수(DJSI) 월드' 편입 2019. 09. 18 독일 플래그십 SUV '더 뉴 아우디 Q8'에 신차용 타이어 공급 2019. 10. 02 한국동그라미파트너스, 2019 장애인고용 우수사업주 선정 2019. 10. 04 11년 연속 한국품질만족지수 1위 수상 2019. 10. 07 슈퍼 프리미엄 SUV 포르쉐'카이엔'에 초고성능 타이어 공급 2019. 10. 22 미국 최대 트럭 정비 네트워크 러브스와 파트너십 체결 2019. 11. 07 전기버스 전용 타이어로 '굿디자인 어워드' 수상 2019. 12. 11 한국타이어, 독일 고성능 SUV ‘뉴 아우디 SQ8 TDI’에 신차용 타이어 공급 2019. 12. 12 한국테크놀로지그룹의 모델솔루션, 대표 강소기업으로 '3천만불 수출탑' 수상 |

| 2020 | 2020. 01. 08 한국타이어, 전기버스 전용 타이어 ‘스마트시티 AU06’ 출시 2020 .01. 09 한국타이어, 오스트리아 법인 설립해 유럽 공략 강화 2020. 01. 20 한국타이어, ‘레알 마드리드’ 마케팅 파트너십 2022-2023 시즌까지 연장 2020. 02. 05 한국타이어, 신설 모터스포츠 대회 ‘DTM 트로피’에 레이싱 타이어 독점 공급 2020. 02. 07 한국타이어, 슈미츠 카고불과 전략적 파트너십 2022년까지 연장 2020. 02. 18 한국타이어, ‘2020 포드 슈퍼 듀티 섀시 캡’에 신차용 타이어 공급 2020. 02. 26 한국타이어, 11년 연속 ‘한국에서 가장 존경받는 기업’ 1위 2020. 03. 10 한국타이어, '국가브랜드경쟁력지수' 12년 연속 1위 선정 2020. 03. 11 한국타이어, 호주 '내셔널 럭비 리그' 공식 후원 연장 2020. 03. 25 한국타이어, 독일 ‘뉘르부르크링 내구레이스 시리즈’ 공식 후원 2020. 03. 31 한국타이어, 18년 연속 ‘한국산업의 브랜드파워’ 1위 선정 2020. 04. 27 티스테이션, 두산베어스와 스포츠 마케팅 스폰서십 계약 연장 2020. 05. 28 한국타이어, 에코바디스 CSR 평가 플래티넘 등급 획득 2020. 06. 17 한국테크놀로지그룹 - 현대자동차그룹, 아시아 최대 '한국타이어 태안 주행시험장' 내 '현대차그룹 드라이빙 익스피리언스 센터' 건립 협약 2020. 06. 24 한국타이어, '2021 올-뉴 쉐보레 트레일블레이저’에 신차용 타이어 공급 2020. 06. 29 한국타이어, '2019 GM 올해의 우수 공급업체' 선정 2020. 07. 02 한국타이어, 세계 최고 권위의 전기차 레이싱 대회 ‘포뮬러 E’에 타이어 독점 공급 2020. 07. 03 한국타이어, 글로벌 전략 브랜드 ‘라우펜(Laufenn)’ 트럭버스용 타이어 국내 출시 2020. 07. 09 한국타이어, 포르쉐 최초 고성능 전기 스포츠카 ‘타이칸’에 신차용 타이어 공급 2020. 08. 12 한국타이어, 8년 연속 '베스트 코리아 브랜드' 선정 2020. 09. 23 한국타이어, ‘윈터 아이셉트 에보3’ 유럽 전문지 테스트 '최우수' 등급 획득 2020. 09. 28 한국타이어, 독일 프로축구 '보루시아 도르트문트' 공식 후원 연장 2020. 09. 29 한국타이어, 2020 MLB 와일드카드 시리즈 공식 후원 2020. 10. 06 한국타이어, 글로벌 타이어업계 시상식 ‘J2A 어워드’에서 ‘우수’ 평가 획득 2020. 10. 07 한국타이어, 초고성능 겨울용 타이어 ‘윈터 아이셉트 에보3’ 국내 출시 2020. 10. 13 한국타이어 ‘키너지 4S 2’, 유럽 타이어 전문지 테스트 ‘매우 추천’ 등급 획득 2020. 10. 14 한국타이어, SUV용 겨울철 고성능 타이어 '윈터 아이셉트 에보3 X' 출시 2020. 10. 21 한국타이어, 빗길 눈길에도 안전한 사계절용 SUV 타이어 '키너지 4S 2 X' 출시 2020. 10. 26 한국타이어, 12년 연속 ‘한국품질만족지수’ 1위 수상 2020. 10. 29 한국타이어, 美 ‘2020 갤럭시 어워즈’ CSR 보고서 분야 1위 영예 2020. 10. 30 한국타이어, 영국 ‘타이어세이프 어워드’ 2년 연속 수상 2020. 11. 04 한국타이어, 600마력 초고성능 아우디 RS 최상위 모델에 신차용 타이어 공급 2020. 11. 09 한국타이어, 또 하나의 혁신 ‘라우펜’의 신상품 ‘지 핏 4S’ 유럽 시장 출시 2020. 11. 16 한국타이어, 5년 연속 세계 최고 클래스 ‘DJSI 월드지수’ 편입 2020. 11. 20 한국타이어, '2020 미니 JCW GP' 한정판 모델에 신차용 타이어 독점 공급 2020. 11. 23 한국타이어, 오프로드 최강 GM 픽업트럭에 신차용 타이어 공급 2020. 11. 26 한국타이어, 도심주행의 제왕 ‘피아트 500’ 및 ‘피아트 판다’에 신차용 타이어 공급 2020. 12. 14 한국타이어, 이탈리아 타이어 플랫폼 '겨울용 타이어 브랜드 순위'서 최고 평가 2020. 12. 17 한국타이어, 앞서가는 탄소배출 대응으로 '2020 CDP 기후변화대응' 최상위 평가 |

| 2021 | 2021. 01. 20 한국타이어, 아우디 ‘Q시리즈’ 최강 모델 ‘RS Q8’에 신차용 타이어 공급 2021. 03. 02 한국타이어, 12년 연속 '한국에서 가장 존경받는 기업’ 1위 선정 2021. 03. 16 한국타이어, 7년 연속 ‘BMW 드라이빙 센터’ 타이어 독점 공급 2021. 03. 25 한국타이어, 19년 연속 ‘한국산업의 브랜드파워’ 1위 선정 2021. 04. 05 한국타이어, 중국 전기차 기업 니오에 신차용 타이어 공급 2021. 04. 22 한국타이어, 포르쉐 대표 고성능 스포츠 로드스터 '718 박스터'에 신차용 타이어 공급 2021. 04. 26 한국타이어, 'HMG 드라이빙 익스피리언스'에 초고성능 타이어 공급 2021. 04. 28 한국타이어, 국가브랜드경쟁력지수 13년 연속 1위 2021. 05. 06 한국타이어, F1 파트너십 여성 레이싱 대회 ‘W 시리즈’에 타이어 독점 공급 2021. 05. 11 한국타이어, 대형버스 전용 타이어 신제품 '스마트 투어링 AL22' 출시 2021 .05. 17 한국타이어, 영국 자동차 페스티벌 '슈퍼카 페스트' 2회 연속 후원 2021. 05. 24 한국타이어, '아우디 스포츠 드라이빙 익스피리언스'에 초고성능 타이어 공급 2021. 05. 27 한국타이어, 말레이시아 국민차 브랜드 '페로두아'에 신차용 타이어 공급 2021. 06. 09 한국타이어, '2021 혼다 베젤'에 신차용 타이어 공급 2021. 06. 14 한국타이어, '티스테이션 all my T 서비스' 런칭 2021. 06. 15 한국타이어, 아우디 최초 순수 전기 스포츠카 'e-트론 GT'에 신차용 타이어 공급 2021. 06. 22 한국타이어, 2020년 글로벌 리딩 타이어 기업 순위 6위 도약 2021. 06. 29 한국타이어, 5년 연속 '2020 GM 올해의 우수 공급업체' 선정 2021. 07. 14 한국타이어 '키너지 AS ev', 폭스바겐 'ID.4 미국 투어'에 장착 2021. 07. 16 한국타이어, BMW 고성능 브랜드 M라인업 'X3 M, X4 M'에 신차용 타이어 공급 2021. 07. 21 한국타이어, 타이어 기반 플랫폼 'HPS-Cell', '레드닷 디자인 어워드 2021' 수상 2021 .07. 22 한국타이어, 폭스바겐 최초 순수 전기 SUV 모델 'ID.4'에 신차용 타이어 공급 2021. 08. 02 한국타이어, 이사회 내 ESG 위원회 신설, 지속가능경영 강화 2021. 08. 10 한국타이어, 전기차 전용 타이어 '키너지 EV' 규격 확대 출시 2021. 08 .31 한국타이어, UEFA 유로파리그 공식 파트너십 2023/24 시즌까지 연장 2021. 09 .14 한국타이어, 포르쉐 스포츠 세단 파나메라에 신차용 타이어 공급 2021. 09. 15 한국타이어, SUV타이어, 성능 테스트 압도적 1위 2021. 09 .24 한국타이어, 타이어 기반 플랫폼 'HPS-Cell', 'IDEA 2021'수상 2021. 10. 05 한국타이어, 에코바디스 CSR 평가 상위 1% 속해 2021. 10. 07 한국타이어, 미국시장에 다이나프로 'XT'와 'AT2 Xtreme' 출시 2021. 10. 15 한국타이어, 안전한 겨울용 타이어 '윈터 아이셉트 RS3' 출시 2021. 10. 21 한국타이어, 전기차 전용 타이어 장착한 폭스바겐 'ID.4투어', 기네스 세계 신기록 수립 2021. 10. 26 한국타이어, '한국품질만족지수' 13년 연속 1위 수상 2021. 10. 28 한국타이어, 유럽 최고 자동차 전문지의 고성능 겨울용 타이어 성능 테스트 1위 2021. 11. 02 한국타이어, '2022 닛산 프론티어'에 신차용 타이어 공급 2021. 11. 04 한국타이어, 아우토 빌트에서 인정한 1위 브랜드 '올해의 타이어 제조사'선정 2021. 11. 11 한국타이어, 타이어 업계 최초 친환경 국제인증 'ISCC PLUS'획득 2021. 11. 15 한국타이어, 자동차 부품 산업군 글로벌 1위 등극, 'DJSI 월드지수' 6년 연속 편입 2021. 11. 18 한국타이어, '키너지 4S 2', 멈추지 않는 1등 행진 2021. 11. 22 한국타이어, 'TCR 독일 대회'에 레이싱 타이어 독점 공급 2021. 11. 29 한국타이어, 2022년 '튠 잇! 세이프!' 캠페인 후원 2021. 12. 01 한국타이어, 블록체인 기반 지속가능한 천연고무 프로젝트 참여 2021. 12. 03 한국타이어, '하트베어 나눔트리' 참여해 소외계층아동 후원 2021. 12. 20 한국타이어, 최적의 테스트 조건 갖춘 독일 뉘르부르크에 ETC 신규 사무소 오픈 2021. 12. 27 한국타이어, SUV용 타이어 2종 미국 '굿디자인 어워드' 수상 |

| 2022 | 2022. 01. 05 한국타이어, '2022 CES'에 공기없는 미래형 컨셉 타이어 공개 2022. 01. 12 한국타이어, 인도네시아 소규모 천연고무 농가에 포름산 지원 2022. 01. 13 한국타이어, 한국테크노돔 내 3곳 '2021년 안전관리 우수연구실' 신규 2022. 02. 11 한국타이어, S&P 글로벌서 '골드 클래스'인정 2022. 02. 22 한국타이어, '2022 인피니티 QX60'에 신차용 타이어 공급 2022. 03. 02 한국타이어, 13년 연속 '한국에서 가장 존경받는 기업' 선정 2022. 03. 03 한국타이어, 여성 레이싱 대회 'W 시리즈' 독점 공급 연장 2022. 03. 15 한국타이어, 전기차 전용 타이어 브랜드 '아이온' 론칭 2022. 03. 21 한국타이어, 폭스바겐 대표 고성능 차량 3종에 신차용 타이어 공급 2022. 03. 22 한국타이어, 중국 중경공장 '그린 플랜트 어워드' 수상 2022. 03. 23 한국타이어, 'BMW 드라이빙센터' 8년 연속 타이어 독점 공급 2022. 03. 28 한국타이어, 6년 연속 '2021 GM 올해의 우수 공급업체' 선정 2022. 04. 05 한국타이어, '벤투스 S1 에보3 SUV' 유럽 최고의 자동차 전문지 타이어 성능 테스트 1위 등극 2022. 04. 08 한국타이어, 20년, 티스테이션 14년 연속 '한국산업의 브랜드파워' 1위 선정 2022. 04. 12 한국타이어, 메르세데스-벤츠 'S클래스'에 신차용 타이어 공급 2022. 04. 14 한국타이어, BMW 최초 순수전기 그란쿠페 'i4'에 신차용 타이어 공급 2022. 04. 18 한국타이어, 글로벌 정보보안 인증 'TISAX' 획득 2022. 05. 10 한국타이어, ESG 경영 강화 위한 '기업지배구조 헌장' 공표 2022. 05. 13 한국타이어, 혁신 기술력 집약된 신상품 '벤투스 슈퍼 스포츠' 상품군 3종 출시 2022. 05. 23 한국타이어, 국제 타이어 전시회 '더 타이어 쾰른 2022' 참가 2022. 05. 25 한국타이어, 아시아 최대 규모 테스트 트랙 '한국테크노링' 오픈 2022. 06. 10 한국타이어, 카고트럭용 타이어 '스마트플렉스 AH51' 신상품 출시 2022. 06. 20 한국타이어, 'iF 디자인 어워드 2022' 제품 부문서 본상 3개 수상 2022. 06. 29 한국타이어, 영국 상용차 박람회 '로드 트랜스포트 엑스포 2022' 참가 2022. 07. 06 한국타이어, 클라우드 HPC 플랫폼 기업 '리스케일'과 협업해 디지털 전환 가속화 2022. 07. 12 한국타이어, 글로벌 전략 브랜드 '라우펜' 국내 론칭 2022. 07. 14 한국타이어, 아우디 최초 콤팩트 전기 SUV 'Q4 e-트론'에 신차용 타이어 공급 2022. 07. 15 한국타이어, SUV 전용 프리미엄 컴포트 타이어 '다이나프로 HPX'출시 2022. 08. 05 한국타이어, 영국 전문지 SUV 타이어 젖은 노면 테스트에서 압도적 1위 2022. 09. 20 한국타이어, 세계 최초 전기차 전용 풀 라인업 ‘아이온(iON)’ 국내 출시 2022. 10. 17 한국타이어, 국내 최초 전기 트럭/버스 전용 타이어 브랜드 ‘아이온’ 출시 2022. 10. 21 한국타이어, 한국품질만족지수 14년 연속 1위 수상 2022. 10. 26 한국타이어, 영국 타이어 전문지 선정 타이어 브랜드 소셜 미디어 랭킹 1위 2022. 11. 09 한국타이어, 7년만에 재개되는 '세팡 12시 내구레이스'에 타이어 독점 공급 2022. 11. 24 한국타이어, '품질경쟁력우수기업' 13년 연속 선정 2022. 12. 02 한국타이어, 대영채비와 전기차 충전 인프라 구축을 위한 MOU 체결 |

| 2023 |

2023. 01. 12 한국타이어, 토요타 최초 순수 전기차까지 파트너십 확장 |

| 2024 | 2024. 01. 23 한국타이어, 친환경 미래 준비 위한 ‘ISCC PLUS 컨퍼런스’ 참가 2024. 01. 24 한국타이어, 사계절용 그랜드 투어링 타이어 ‘키너지 XP’ 북미 출시 2024. 02. 14 한국타이어, 토요타그룹 상용차 브랜드 ‘히노’에 신차용 타이어 공급 2024. 02. 26 한국타이어, 프리미엄 겨울용 타이어 윈터 아이셉트 iZ3 북미 출시 2024. 02. 27 한국타이어, 15년 연속 한국에서 가장 존경받는 기업 선정 2024. 02. 29 한국타이어, 현대자동차와 고품질 인증 중고차 공급 체계 구축에 ‘맞손 2024. 03. 05 한국타이어, SK케미칼·효성첨단소재와 협력해 국내 최초로 화학적 재활용 PET 적용 타이어 상업화 2024. 03. 06 한국타이어, 국내 대표 전기차 전시회 ‘EV 트렌드 코리아’ 참가 2024. 03. 14 한국타이어, 북미 최대 전기차 박람회 ‘일렉트리파이 엑스포 2024’ 참가 2024. 03. 19 한국타이어, '2023 CDP 탄소경영 섹터 아너스' 수상 |

사. [비타이어부문- 일반기계]

최근 5 사업년도 중 회사의 주된 변동 내용은 다음과 같습니다.

가. 경영진의 중요한 변동

- 2019. 01 : 대표이사 최민수

- 2020. 01 : 대표이사 변영설

- 2021. 01 : 대표이사 문동환

- 2024. 01 : 대표이사 황성학

나. 사업목적의 중요한 변동

- 2019. 05 : 사업의 목적 추가

측정, 시험, 항해, 제어 및 기타 정밀 기기 제조업

전기 공급 및 제어장치 제조업

산업용 로봇 제조업

기타 특수 목적용 기계 제조업

전기, 통신, 소방시설, 환경설비 공사업

산업용 건물 및 환경설비 건설업

설계, 건물, 토목, 환경 관련 엔지니어링 서비스업

다. 생산설비의 변동

※ 최근 5 사업년도 중 변동사항 없습니다.

라. 기타 중요한 상황

- 2019. 05: ㈜한국엔지니어링웍스 (구, ㈜대화산기) 상호변경

아. [비타이어부문- 금형제작]

최근 5 사업년도 중 회사의 주된 변동 내용은 다음과 같습니다.

가. 경영진의 중요사항

- 2021.01 : 대표이사 문동환

- 2023.03 : 사내이사 김재천 퇴임, 사내이사 박용식 선임

- 2024.01 : 사내이사(대표이사) 문동환 퇴임,

사내이사(대표이사) 황성학 선임

나. 사업목적의 중요사항

※ 최근 5 사업년도 중 변동사항 없습니다.

다. 기타 중요한 상황

- 2019.05 : ㈜한국프리시전웍스 (구, ㈜엠케이테크놀로지) 상호 변경

※ (주)엠케이테크놀로지는 2014년 4월1일부로 (주)엠케이티홀딩스를 흡수합병하였으며, 합병등기는 2014년 4월8일 완료되었습니다. 구체적인 합병에 관한 내용은 (주)엠케이티홀딩스와 (주)엠케이테크놀로지에 공시 된 합병관련 공시자료를 참고하여 주시기 바랍니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 12기 (2023년말) |

11기 (2022년말) |

10기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 123,875,069 | 123,875,069 | 123,875,069 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 61,938 | 61,938 | 61,938 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 61,938 | 61,938 | 61,938 |

(*) 액면금액의 단위는 "원" 입니다

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 기타주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 250,000,000 | - | 250,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 123,875,069 | - | 123,875,069 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 123,875,069 | - | 123,875,069 | - | |

| Ⅴ. 자기주식수 | 1,886,316 | - | 1,886,316 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 121,988,753 | - | 121,988,753 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 기타주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 기타주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,863,928 | - | - | - | 1,863,928 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,863,928 | - | - | - | 1,863,928 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 22,388 | - | - | - | 22,388 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,886,316 | - | - | - | 1,886,316 | - | ||

| 기타주식 | - | - | - | - | - | - | |||

(*) 상기 '기초수량'은 공시서류 작성기준일이 속한 2023년도 개시시점인 2023년 01월 01일 기준 보유수량이며, '기말수량'은 2023년 12월 31일 기준 보유수량입니다.

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2020년 03월 23일 | 2020년 09월 22일 | 50,000 | 23,133 | 46.2 | - | - | 2020년 06월 25일 |

| 신탁 해지 | 2020년 03월 23일 | 2020년 09월 22일 | 50,000 | 43,761 | 87.5 | - | - | 2020년 09월 22일 |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 27일 | 제8기 정기주주총회 | 사업의 목적 추가 및 본점의 소재지 변경 | 사업의 목적 추가 및 본점의 소재지 변경 |

| 2021년 03월 30일 | 제9기 정기주주총회 | 상법 개정사항 및 지배구조(이사회 운영) 개선사항 반영 등 | 상법 개정사항 및 지배구조(이사회 운영) 개선사항 반영 등 |

나. 사업보고서에 첨부된 정관의 최근 개정일은 2021년 3월 30일입니다. 제 12기 정기주주총회(2024년 3월 28일)에서 정관 일부 변경의 건이 상정되었고, 안건이 통과될 경우 변경될 예정입니다.

| 구분 | 주요내용 |

|---|---|

| 제 30조(서면에 의한 의결권 행사) | 전자투표제 정착 및 종이 인쇄 감소를 위한 서면에 의한 의결권 행사 규정 삭제 |

| 제 37조(대표이사 등의 선임) | 대표이사 등의 선임 방법 변경 |

| 제 53조 (이익배당) | 배당 기준일의 결정에 관한 내용 변경 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자동차 타이어, 튜브 및 동 부속품의 제조, 재생, 가공 및 판매업 | 영위 |

| 2 | 고무제품 및 특수화학제품의 제조 및 판매업 | 영위 |

| 3 | 각종 타이어 및 기타고무제품 제조에 관한 기술용역업 | 영위 |

| 4 | 축전지 제조 및 판매업 | 영위 |

| 5 | 자동차 부품류의 제조 및 판매업 | 영위 |

| 6 | 자동차 정비 점검 및 수리업 | 영위 |

| 7 | 기계, 산업설비류 및 기타부품류 제조, 조립, 장비 임대 및 판매업 | 미영위 |

| 8 | 주택사업, 주거용 건물 분양 공급 및 임대업 | 영위 |

| 9 | 부동산 개발, 매매 및 임대업 | 영위 |

| 10 | 운수, 운수관련 서비스업 및 보관, 창고업 | 영위 |

| 11 | 수출입 및 도소매업 | 영위 |

| 12 | 신소재 및 비금속제품 제조 및 판매업 | 영위 |

| 13 | 운수장비 및 기타부품의 제조, 조립 및 판매업 | 영위 |

| 14 | 폐기물 수집 및 처리업 | 미영위 |

| 15 | 주유소 사업 | 미영위 |

| 16 | 교육서비스업 | 영위 |

| 17 | 인터넷 및 정보통신업 | 미영위 |

| 18 | 체육시설업, 골프장업 및 종합레저사업 | 미영위 |

| 19 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 사업관련 서비스업 | 영위 |

| 20 | 전자상거래 및 관련 서비스업 | 영위 |

| 21 | 연료전지용 분리판 및 부품류 개발, 제조, 판매, 연구용역업 | 미영위 |

| 22 | 고무제품 렌탈임대업 | 미영위 |

| 23 | 방문판매, 통신판매 및 이에 부대되는 서비스업 | 미영위 |

| 24 | 자동차 경주장 및 주행 체험장 운영 등 스포츠서비스업 | 미영위 |

| 25 | 전 각호에 부대되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

가. 사업의 현황

[타이어 부문]

타이어 업계의 현황은 다음과 같습니다.

(1) 산업의 특성

(가) 자동차산업, 화학 산업과 연관 산업

신차용 타이어 수요는 자동차 생산대수에, 교환용 타이어 수요는 차량 등록 대수에 영향을 받는 산업입니다. 또한 타이어는 천연고무, 합성고무, 코드지 등 여러 원재료가 투입되어 화학산업과 연관되어 있는 산업입니다.

(나) 자본집약적 산업

타이어산업은 막대한 설비 투자가 소요되는 자본집약적 장치산업입니다. 꾸준히 증설이 요구되며, 감가상각비용도 상당합니다. 최근 기술발전에 따라 규모의 경제 달성을 위한 투자 규모가 축소되는 경향이 있지만 아직도 거액의 초기투자가 소요됩니다.

(다) 고도의 기술집약적 산업

타이어는 차량주행시의 안정성과 경제성을 동시에 충족시켜야 하는 특성상 고도의 기술이요구됩니다. 또한 타이어는 승차감을 저하시키지 않고 조종성, 브레이크 성능, 소음 등 모든조건을 만족시켜야 할 뿐만 아니라 회전 저항을 극소화하여 연비를 향상시켜야 하므로 트레드 패턴 및 타이어의 구조개발에 집약된 연구개발 노력이 요구됩니다.

(라) 노동집약적 산업

타이어 산업은 자본 및 기술집약형 산업이면서 고무의 가공특성상 전체 공정을 자동화하는데는 한계가 있어 상당부문 인력에 의존하는 노동집약적 산업입니다.

(마) 원료의 해외의존도가 높은 산업

타이어의 주원료는 천연고무, 합성고무, 카본블랙 등이며, 국내에서는 천연고무를 전량 수입에 의존하며, 기타 합성고무 등은 국내에서 생산되나 기초 원료가 원유에 의존되는 관계로해외 의존도가 높고 국제시황에 따라 가격 변동이 심한 편입니다.

(2) 산업의 성장성

세계 타이어 산업은 이미 생산 Capacity가 수요량을 초과한 성숙기에 진입한 상태이나, 중국및 신흥시장의 경우는 예외라 할 수 있습니다. 중국은 급속한 경제성장과 함께 기하급수적인수요 증가를 가져올 '자동차 대중화 시대'를 맞이하여 타이어 산업은 지속적인 성장이 예측됩니다.

(3) 경기변동의 특성

국내 타이어 산업은 자동차 산업의 발전 여부와 개인소득의 증감에 영향을 받으며, 신차용타이어수요는 자동차 생산대수와, 교환용 타이어 수요는 차량 보유대수와 밀접한 관계를 가집니다. 선진국의 경기 변동에 따라 수출에 영향을 받고 있으나 정도는 미미합니다.

(4) 경쟁요소

국내타이어 시장은 당사와 금호타이어 및 넥센타이어가 전체시장의 약 90%이상 과점하고있으며 대단위 자본이 소요되는 장치산업으로 신규업체 진출이 어려운 편이며, R&D 투자로인한 신제품 개발 및 국내외 유통망의 확보가 경쟁의 관건입니다.

(5) 자원조달의 특성

천연고무는 동남아에서 수입하고 있으며 당사는 장기 구매계약 등을 통하여 안정적인 조달을 하고 있습니다. 여타 원자재의 경우 석유화학공업으로부터 생산되고 있으며 우리나라 석유 화학 공업의 발달로 국내업체로부터 안정적인 조달이 가능합니다. 기타 부재료의 조달은국내에서 충당하며, 유화업종 경기에 따라 가격변동폭이 결정됩니다. 합성고무, 카본블랙 등원부재료의 단가는 최근 유가변동의 영향을 많이 받습니다.

(6) 관련법령 또는 정부의 규제 등

독점규제 및 공정거래에 관한 법률 제4조 및 동법 제2조 7호의 시장 지배적 사업자로지정되어, 동법 제3조의 2에 의한 시장지배적지위의 남용금지 사항에 해당하는 행위를 할 수 없습니다. 동 규정 위반시 동법 제5조에 의거 가격의 인하, 당해 행위의 중지, 시정명령을 받은 사실의 공표 기타 시정을 위한 필요한 조치를 받을 수 있으며 제6조에 의거 매출액에 100분의3을 곱한 금액을 초과하지 않는 범위 내에서 과징금을 부과 받을 수 있습니다. 일부 RADIAL타이어에 대해 첨단산업으로 지정하여 지원하고 있습니다.

(7) 기타

해당사항 없음

[비타이어 부문-일반기계]

비타이어 부문 일반기계의 현황은 다음과 같습니다.

(1) 산업의 특성

기계 산업은 모든 제조업의 경쟁력을 좌우하는 국가 기간산업으로 우리나라 산업화 태동기 이후 비약적인 성장을 거듭한 결과, 현재 세계 유수의 기업과 어깨를 겨루며 우리나라 경제성장의 모태역할을 하고 있습니다.

한국표준산업분류에 의거하면 일반적으로 기계 산업은 일반기계, 전기 기계, 정밀기계, 기계요소, 금속제품 등 5대 업종으로 구분되며, 적용범위나 전 산업의 영향력 측면에서 타 어떤산업보다 광범위한 영역을 대상으로 우리나라 산업의 근간을 형성하고 있습니다.

상기의 기계산업 분류 중 일반기계 산업이 타 사업과 구별되는 특징을 보면,

첫째, 일반기계 산업은 제조업의 근간이 되는 시설 및 장비를 만드는 산업으로 제조업의 생산성과 정밀도를 결정하는 기반산업으로, 이는 일반기계 산업의 수준이 국가의 전체 산업수준을 가늠하는 척도가 되며, 생산되는 기계의 기술수준이 다른 산업에서 생산하는 제품의 수준을 결정할 정도로 국가산업의 근간이 되는 산업입니다.

둘째, 일반기계 산업은 단기간 내 제반 경쟁력 확보가 어려운 자본 및 기술 집약형 산업이며,우수한 부품과 소재가 다양하게 소요되는 산업으로, 다수의 관련 부품산업과 동반성장은 물론 기술력 확보에 장시간의 시간이 소요되며, 대규모 시설투자가 이루어져야 함은 물론, 제품개발 및 상품화에는 다양한 부품 및 소재 관련업체가 필요한 산업입니다.

셋째, 일반기계 산업은 수주중심 산업으로 산업경기의 선행지표로서, 국가정책적인 사업과도 밀접한 연계를 하고 있습니다.

(2) 산업의 성장성

일반기계 산업으로 분류되는 고무, 화학섬유 및 플라스틱 성형기 제조산업은 타이어제품 제조에 필수적인 산업이며, 타이어 산업의 성장성과 궤를 같이하는 산업으로 세계 타이어 산업은 이미 생산 Capacity가 수요량을 초과한 성숙기에 진입한 상태이나,중국 및 신흥시장의 경우는 예외 라 할 수 있습니다. 중국은 급속한 경제성장과 함께 기하급수적인 수요 증가를 가져올 '자동차 대중화 시대'를 맞이하여 타이어 산업은 지속적인 성장이 예측됨으로써 타이어제품 제조에 필수적인 당사의 기계산업 또한 지속적인 성장이 예측됩니다.

(3) 경쟁요소

고무, 화학섬유 및 플라스틱 성형기 제조산업의 경쟁상황은 생산기술과 설비기술이 불가분의 관계에 있기 때문에 대체로 극히 제한적인 양상을 보이고 있습니다. 따라서 수준 높은 기술력을 바탕으로 우수한 품질과 비밀 유지 및 지속적인 신뢰 형성을 통해 장기적으로 안정적인 수요업체가 확보되는 특성이 있습니다. 또한 생산라인의 지속적인 개선 측면에도 초기부터 생산공정 개발에 참여하여 생산설비를 공급해 온 장비업체는 해당 설비의 Up-Grade와 A/S에 있어서도 매우 큰 경쟁력을 이미 갖추고 있으므로 서로 Win-Win 할 수 있는 관계를지속할 수 있습니다.

[비타이어부문- 금형]

비타이어 부문 금형의 현황은 다음과 같습니다.

(1) 산업의 특성

금형의 응용분야는 매우 광범위하여 공산품의 80% 이상이 금형에 의해 생산되며, 금형의 품질이 관련 제품의 품질과 제조원가에 직접적인 영향을 주는 기반기술입니다.금형은 특정한제품을 생산할 수 있도록 설계, 제작된 것이기 때문에 수요자의 요구에 따라 형태가 다양한 단품수주 생산방식의 특성을 가지고 있습니다.

(2) 산업의 성장성

타이어용 금형은 타이어제품 생산에 사용되는 금형으로서, 타이어 설계 및 제조의 핵심을 이루는 원자재입니다. 이러한 특성 때문에, 타이어용 금형 산업은 타이어 사업과 연계하여 성장성을 나타내고 있습니다. 비타이어-일반기계부문과 같은 맥락으로 금형제조 산업 역시 중국과 신규시장의 타이어 산업의 지속적 성장이 예측됨에 따라, 타이어제품 제조에 필수적인 금형산업 또한 지속적인 성장이 예측됩니다.

(3) 경쟁 요소

타이어몰드사업의 경쟁상황은 고도의 제작기술이 요구됨으로써, 대체로 극히 제한적인 양상을 보이고 있습니다. 따라서 수준 높은 기술력을 바탕으로 우수한 품질과 비밀 유지 및 지속적인 신뢰 형성을 통해 장기적으로 안정적인 수요업체가 확보되는 특성이 있습니다.

나. 회사의 현황

[타이어 부문]

(1) 영업개황

한국타이어앤테크놀로지㈜ 2023년 누적 연결매출액은 8조 9,396억원을 달성했으며 영업이익은 1조 3,279억원을 기록, 14.9%의 영업이익률을 달성했습니다. 법인세차감전순이익과 당기순이익은 각각 1조 1,712억원, 7,288억원을 달성했습니다. 한국타이어앤테크놀로지㈜의 2023년 누적 타이어 제품 매출액은 8조 7,213억원 입니다. 한국타이어앤테크놀로지㈜는 앞으로도 공격적인 기술 개발 및 투자, 브랜드 파워 강화, 고객 서비스 만족도 제고 등 기본기에 충실한 경영 활동을 통해 성장세를 이루어나갈 계획입니다.

(2) 시장점유율 (국내)

대한타이어공업협회 자료를 기준(PCR)으로 당사 시장점유율은 국내 30~40%로 파악하고 있으며 최근 3개년 동안 한국타이어, 금호타이어, 넥센타이어 3개사의 시장점유율 약 90% 내외는 크게 변동이 없습니다.

(3) 시장의 특성

국내 타이어시장은 교환시장 및 OEM (CAR MAKER 납품)으로 구분되며, 교환시장의 경우 승용차용은 국내 전반적인 경기와 소비자 패턴 변화에 영향을 받으며 트럭, BUS용은 운수 및 건설 경기에 민감한 편입니다. 완성차업계의 OEM은 내수부문에서 신차출시에 영향을 받으며, 수출부문은 자동차 수출의 확대 및 세계시장의 수요증가에 따른 매출증가 영향이 큽니다.

(4) 신규사업 등의 내용 및 전망

해당사항 없음

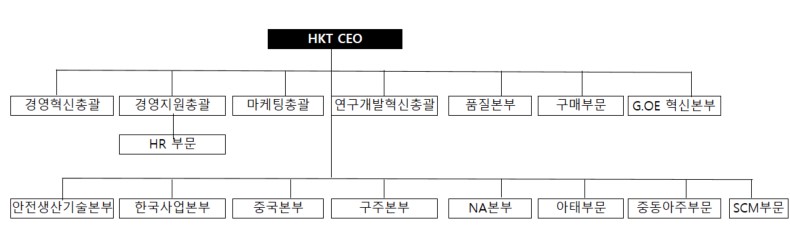

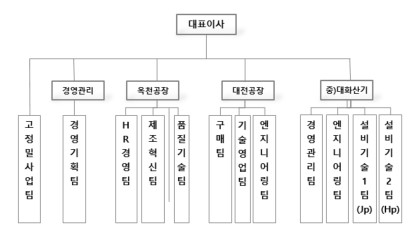

(5) 조직도

|

|

조직도 |

[비타이어 부문-일반기계]

(1) 영업개황

㈜한국엔지니어링웍스 2023년 누적 기준 매출액은 전년 대비 7.0% 감소한 약 475억원을 달성했으며, 영업이익은 전년 대비 15.5억원 감소한 15.2억원, 영업이익률은 3.2%를 기록했습니다. 법인세차감전순손실은 -5.1억원입니다.

(2) 공시대상 사업부문의 구분

당사는 타이어 생산설비의 제조 및 판매를 단일사업으로 영위하는 업체로서 통계청 한국산업표준 분류는 아래와 같습니다.

C29292 : 고무, 화학섬유 및 플라스틱 성형기 제조

(3) 시장점유율

당사가 영위하는 사업의 경우 판매처와의 비밀유지 및 신뢰 관계가 매우 중요하므로 판매처가 극히 제한적일 수 밖에 없습니다. 따라서, 시장점유율 산정은 무의미하기 때문에 생략합니다.

(4) 시장의 특성

타이어 설비 시장은 공장 증설 시장 및 기존 공장 구조조정 시장으로 구분됩니다. 공장 증설의 경우 자동차산업의 호황으로 타이어 수요가 급증할 때 이루어 지지만, 현재 국내 타이어산업은 이미 생산 Capacity가 수요량을 초과한 성숙기에 진입한 상태이기 때문에 해외에서 주로 공장 증설이 이루어지고 있습니다.기존 공장 구조조정이라 함은 기존 타이어 제조설비의 교체를 의미하는 것으로, 타이어 패턴의 변화 및 타이어 제조기술의 변화에 영향을 받습니다.

(5) 신규사업 등의 내용 및 전망

해당사항 없음

(6) 조직도

|

|

HEW조직도 |

[비타이어부문- 금형]

(1) 영업개황

(주)한국프리시전웍스 2023년 누적 기준 매출액은 910억원을 달성했으며, 영업이익은 전년 대비 41억원이 감소한 84억원을 기록, 9%의 영업이익률을 달성했습니다. 법인세차감전순이익과 당기순이익은 각각 112억원, 81억원을 달성했습니다.

(2) 공시대상 사업부문의 구분

당사는 타이어 생산설비의 제조 및 판매를 단일사업으로 영위하는 업체로서 통계청한국산업표준분류는 아래와 같습니다.

C29294 : 주형 및 금형 제조업, G47711 : 차량용 주유소 운영업

(3) 시장의 특성

타이어몰드는 타이어의 품질을 결정하는 중요한 요소로 보안을 필요로 하는 특수성 때문에 각 타이어 사업자는 몇 개 사업자를 선정하여 장기적으로 거래하는 경향이 있어 타이어몰드 시장에서의 구매선 및 판매선 변경은 활발하게 이루어지지 않고 있습니다.

(4) 신규사업 등의 내용 및 전망

현재 운용중인 타이어몰드 및 정밀부품 외 다른 신규사업에 대한 진출계획은 없습니다.

(5) 조직도

|

|

HPW조직도 |

2. 주요 제품 및 서비스

[타이어 부문]

가. 주요 제품, 서비스 등의 현황은 다음과 같습니다.

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 (비율) | |

| 자 동 차 관 련 |

제 품 | 타이어 | 승용차,트럭,버스 산업차량용 |

HANKOOK VENTUS Dynapro OPTIMO Aurora Laufenn iON 등 |

8,721,308 | 97.56% |

| 상 품 | 밧데리 튜브 등 | 승용차,트럭,버스 산업차량용 |

ATLAS등 | 16,650 | 0.19% | |

| 기 타 | 임대업 | 연구용역, 임대 등 | 사무실 등 | - | 3,649 | 0.04% |

| 공 임 | 차량정비등 | - | T'Station | 21,016 | 0.24% | |

| 기 타 | 기타 | - | - | 176,999 | 1.98% | |

| 합 계 | 8,939,621 | 100.00% | ||||

나. 주요 제품 등의 가격변동추이(누적)

| (단위 : 원) |

| 품 목 | 제 12기 | 제 11기 | 제 10기 |

| 타이어 | 94,437 | 84,306 | 79,876 |

(*) 한국채택국제회계기준에 따라 작성되었습니다.

(1) 산출기준(누적)

가중 평균 가격 = 2023년 제품매출액 ÷2023년 제품매출수량

(2) 주요 가격변동원인

투입 원가 변동으로 인한 판가 조정, 제품구성(MIX)의 변화, 환율영향 등으로 인해 가격 변동에 영향을 받습니다.

[비타이어부문 - 일반기계]

가. 주요 제품, 서비스 등의 현황은 다음과 같습니다. (누적)

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 (비율) | |

| 타이어 제조 관련 |

제 품 | 생산설비 | 타이어 제조를 위한 생산설비 |

자체상품 (주문제작) |

24,361 | 51.29% |

| 비드 | 타이어 반제품 | - | 20,288 | 42.72% | ||

| 용 역 | 설비보전 | 타이어 제조공정 유지보수 | - | 2,846 | 5.99% | |

| 합 계 | 47,495 | 100.00% | ||||

나. 주요 제품 등의 가격변동추이

당사의 제품은 거래처의 설치현장 여건과 주문 사양에 따라 설계, 제작되는 비규격 주문 생산제품으로 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

[비타이어부문 - 금형제작]

가. 주요 제품, 서비스 등의 현황은 다음과 같습니다. (누적)

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표 등 | 매출액 (비율) | |

| 금형 | 제품 | MOLD&CTR | 타이어 제조를 위한 생산설비 (차량용) |

자체상품 (주문제작) |

45,639 | 50.2% |

| 상품 | 상품 | 차량용 액체연료 | 상품 | 39,162 | 43.0% | |

| 타이어 제조를 위한 생산설비 (차량용) |

자체상품 (주문제작) |

2,835 | 3.1% | |||

| 정밀 | 기타 | 기타 | 타이어 제조를 위한 생산설비 (차량용) |

자체상품 (주문제작) |

3,275 | 3.6% |

| 제품 | 정밀 | 정밀기계부품 (산업용) |

자체상품 (주문제작) |

76 | 0.1% | |

| 합 계 | 90,986 | 100.0% | ||||

나. 주요 제품 등의 가격변동추이

당사의 제품은 거래처의 주문사양에 따라 설계, 제작되는 주문생산제품으로 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

3. 원재료 및 생산설비

1. 원재료

[타이어부문]

가. 주요 원재료 등의 현황은 다음과 같습니다. (누적)

| (단위 : 백만원, %) |

| 사업부문 | 매입유형 | 품 목 | 매입액 (비율) | |

| 타이어 튜 브 밧데리 |

상품 | Tire,Battery 등 | 30,719 | 1.12% |

| 기타 | 13,552 | 0.50% | ||

| 원재료 | CORD | 516,763 | 18.91% | |

| 천연고무 | 569,447 | 20.84% | ||

| 합성고무 | 577,848 | 21.15% | ||

| 카본블랙 | 433,491 | 15.87% | ||

| BEADWIRE | 79,113 | 2.90% | ||

| 부재료 | 노방제 | 59,601 | 2.18% | |

| 활성제 | 83,199 | 3.05% | ||

| 가류제 | 23,025 | 0.84% | ||

| 촉진제 | 30,082 | 1.10% | ||

| 기 타 | 315,356 | 11.54% | ||

| 합 계 | 2,732,198 | 100.00% | ||

나. 주요 원재료 등의 가격변동추이

| (단위 : 원/톤) |

| 품 목 | 제12기 | 제11기 | 제10기 |

| 천연 고무 | 2,077,745 | 2,407,769 | 2,133,200 |

| 합성 고무 | 2,621,944 | 2,862,232 | 2,270,877 |

| 타이어 코드 | 3,387,596 | 3,778,701 | 3,096,074 |

| 카 본 블 랙 | 1,835,786 | 1,894,548 | 1,231,858 |

| 비드 와이어 | 1,654,437 | 1,887,797 | 1,475,517 |

(1) 산출기준 (누적)

가중평균 가격 : 2023년 누적 당사 매입금액 ÷ 2023년 누적 매입량

(2) 주요 가격변동원인

주요 가격변동원인으로는 천연고무, 합성고무, 카본블랙이 있으며, 합성고무, 카본블랙은 유가의 영향을 받는 기초 소재로 이에 따른 가격 변동이 있습니다.

[비타이어부문-일반기계]

가. 주요 원재료 등의 현황은 다음과 같습니다. (누적)

| (단위 : 백만원, %) |

| 사업 부문 |

매입 유형 |

품 목 | 구체적 용도 | 매입액 (비율) | 비 고 | |

| 타이어 제조 관련 |

원재료 | 제어반 | 설비제어 | 10,827 | 59.62% | 한성시스코,대하,우리앰엔티 등 |

| 구조물 단품 | 기구부 제작 | 2,435 | 13.41% | 엘케이테크,반석,정기계 등 | ||

| 전기자재 | 설비 제어 | 104 | 0.57% | 씨앤씨와이드, 대신자동화 등 | ||

| 철자재 | 기구부 제작 | 536 | 2.95% | 한밭정공,신원스틸, 형제스틸 등 | ||

| 배관자재 | 설비 제어 | 15 | 0.08% | SMC, FESTO 등 | ||

| CYLINDER | 설비 동작 | 41 | 0.22% | SMC, FESTO 등 | ||

| MOTOR | 동력 전달 | 4 | 0.02% | SEW, ABB 등 | ||

| LM GUIDE | 설비 동작 | 1 | 0.01% | THK, NSK 등 | ||

| BEARING | 기구부 제작 | 5 | 0.03% | 조흥베어링, 진영FA 등 | ||

| BELT PULLEY | 기구부 제작 | 3 | 0.02% | 대명특수벨트, 포보코리아 등 | ||

| 기타 | 기구부 제작 | 4,188 | 23.07% | |||

| 합 계 | 18,159 | 100.00% | ||||

(*) 매입액은 당해년도 누적 금액입니다.

나. 주요 원재료 등의 가격변동추이

당사의 제품은 대부분 비규격의 주문 생산제품으로서, 이에 소요되는 원자재 및 외주비용 역시 매우 다양하여 개별적인 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

[비타이어부문 - 금형제작]

가. 주요 원재료 등의 현황은 다음과 같습니다. (누적)

| (단위 : 백만원, %) |

| 사업 부문 |

매입 유형 |

품 목 | 구체적 용도 | 매입액 (비율) | 비 고 | |

| 금형/정밀 | 원재료 | AL INGOT | MOLD제조 | 887 | 4.6% | ㈜대원합금, 창신통상㈜, (주)씨에스메탈 |

| EM 소재 | MOLD제조 | 887 | 4.6% | 헤드코메탈스코리아, 일성메탈(주) | ||

| 주철 | CTR제조 | 143 | 0.7% | 삼형금속(주) | ||

| 철판 | MOLD,CTR제조 | 522 | 2.7% | 대광철강 | ||

| MOLD부품 | MOLD제조 | 2,988 | 15.5% | 제일프로텍, (주)에스텍, (주)와이제이티 외 | ||

| CTR부품 | CTR제조 | 446 | 2.3% | 에이스정밀, 아이테크산업, 현진소재(주)외 | ||

| 기타원재료 | MOLD,CTR, 정밀부품제조 |

514 | 2.7% | 현재산업, (주)원경, 일성메탈(주) 외 | ||

| 부재료 | 석고 | MOLD제조 | 167 | 0.9% | NORITAKE | |

| 고무액 | MOLD제조 | 302 | 1.6% | (주)한국씨앤에스, 현테크노피아(주) | ||

| 기타부재료 | MOLD,CTR, 정밀부품제조 |

163 | 0.8% | (주)한국씨앤에스, 현테크노피아(주) | ||

| 상품 | CTR | CTR | 927 | 4.8% | (주)원경,(주)대광기업 등 | |

| 몰드 | 몰드 | 11,311 | 58.7% | 한국타이어(주), MKC가흥, 세영티엠에스 등 | ||

| 합 계 | 19,257 | 100.0% | ||||

(*) 매입액은 당해년도 누적 금액입니다.

나. 주요 원재료 등의 가격변동추이

당사의 제품은 대부분 비규격의 주문 생산제품으로서, 이에 소요되는 원자재 및 외주비용 역시 매우 다양하여 개별적인 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

2. 생산설비

[타이어부문]

가. 생산능력 및 생산능력의 산출근거는 다음과 같습니다.

(1) 생산능력 (누적)

| (단위 : 백만원, 천CNY, 천USD, 백만HUF) |

| 사업부문 | 품 목 | 사업소 | 단위 | 제12기 | 제11기 | 제10기 |

| 제조업 | 타이어 | 대 전 | 백만원 | 702,192 | 1,106,769 | 959,901 |

| 금 산 | 백만원 | 1,192,716 | 1,083,896 | 1,020,349 | ||

| 중국가흥 | 천CNY | 3,696,053 | 3,574,883 | 2,530,289 | ||

| 중국강소 | 천CNY | 2,692,986 | 2,898,386 | 2,096,459 | ||

| 중국중경 | 천CNY | 1,896,708 | 2,154,223 | 1,522,261 | ||

| 헝가리 | 백만HUF | 225,537 | 227,288 | 124,654 | ||

| 인도네시아 | 천USD | 330,510 | 344,379 | 237,387 | ||

| 미 국 | 천USD | 314,607 | 309,895 | 196,930 |

(2) 생산능력의 산출근거

(가) 산출방법 등

1) 산출기준

공장별 2023년 제품제조원가와 실가동일수, 가동가능일수

2) 산출방법

공장별 2023년 제품제조원가를 총가동가능일수로 환산한 수치임

(나) 평균가동시간

| 구 분 | 일평균 가동시간 | 당기 평균가동일수 |

| 국내 공장 | 24 | 341 |

| 해외 공장 | 24 | 332 |

나. 생산실적 및 가동률은 다음과 같습니다.

1) 생산실적 (누적)

| (단위 : 백만원, 천CNY, 천USD, 백만HUF) |

| 사업부문 | 품 목 | 사업소 | 단위 | 제12기 | 제11기 | 제10기 |

| 제조업 | 타이어 | 대 전 | 백만원 | 636,782 | 1,064,318 | 836,298 |

| 금 산 | 백만원 | 1,146,968 | 1,042,322 | 883,370 | ||

| 중국가흥 | 천CNY | 2,875,833 | 2,928,466 | 2,558,095 | ||

| 중국강소 | 천CNY | 2,434,754 | 2,445,762 | 2,196,290 | ||

| 중국중경 | 천CNY | 1,714,832 | 1,729,281 | 1,644,934 | ||

| 헝가리 | 백만HUF | 215,033 | 218,570 | 159,813 | ||

| 인도네시아 | 천USD | 316,022 | 332,114 | 296,516 | ||

| 미 국 | 천USD | 300,816 | 296,310 | 250,310 |

(*) 각 공장별 제조원가

2) 당기 사업연도의 가동률 (누적)

| (단위 : 시간, %) |

| 사업소(사업부문) | 당기실제가동시간 | 당기가동가능시간 | 평균가동률 |

| 국내 공장 | 8,184 | 8,760 | 93.4% |

| 해외 공장 | 7,960 | 8,760 | 90.9% |

(*) 국내외 공장 평균 가동 시간 기준

다. 생산과 영업에 중요한 시설 및 설비 사항 등은 다음과 같습니다.

(1) 보고기간 중 연결회사의 유형자산 장부금액의 주요 변동은 다음과 같습니다.

| 당기 - | (단위: 천원) |

| 구분 | 기초 | 취득 | 처분 | 감가상각비 | 손상 | 기타증감(*1)(*2) | 환율변동증감(*3) | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 433,481,950 | 678,560 | - | - | - | 14,731,926 | 3,191,546 | 452,083,982 |

| 건물 | 1,485,451,898 | 10,330,132 | (969,519) | (61,735,583) | (3,130,976) | (1,357,349) | 26,848,053 | 1,455,436,656 |

| 구축물 | 156,019,982 | 426,644 | (47,500) | (6,884,422) | - | 1,437,250 | 568,373 | 151,520,327 |

| 기계장치 | 574,505,565 | 39,760,650 | (761,016) | (215,591,527) | - | 56,648,207 | 5,304,681 | 459,866,560 |

| 차량운반구 | 29,176,321 | 4,551,862 | (170,488) | (11,114,723) | - | 1,879,611 | 608,771 | 24,931,354 |

| 공구와기구 | 454,792,579 | 63,958,319 | (12,746,727) | (114,415,087) | - | 60,373,725 | 6,441,733 | 458,404,542 |

| 미착기계 | 32,109,406 | 12,830,310 | - | - | - | (28,917,176) | 1,017,434 | 17,039,974 |

| 건설중인자산 | 129,741,963 | 283,949,403 | (229,248) | - | - | (145,861,317) | 130,572 | 267,731,373 |

| 운용리스자산 | 19,565 | 15,306 | (8,966) | (18,185) | - | - | - | 7,720 |

| 사용권자산 | 392,178,170 | 103,086,412 | (1,064,587) | (76,758,156) | - | 260,109 | 9,538,047 | 427,239,995 |

| 합계 | 3,687,477,399 | 519,587,598 | (15,998,051) | (486,517,683) | (3,130,976) | (40,805,014) | 53,649,210 | 3,714,262,483 |

(*1) 당기 중 발생한 화재로 인한 유형자산 재해손실 39,128,538천원이 포함되어 있습니다.

(*2) 유형자산과 금융리스채권 및 투자부동산 등 간의 대체가 포함되어 있습니다.

(*3) 튀르키예 초인플레이션 경제에서의 재무보고 적용효과를 포함하고 있습니다.

| 전기 - | (단위: 천원) |

| 구분 | 기초 | 취득 | 처분 | 감가상각비 | 손상 | 기타증감(*1) | 환율변동증감(*2) | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 427,956,064 | 2,373,759 | (56,859) | - | - | (2,125,297) | 5,334,283 | 433,481,950 |

| 건물 | 1,477,855,457 | 16,538,904 | (4,641,796) | (62,477,887) | (268,604) | 58,308,458 | 137,367 | 1,485,451,899 |

| 구축물 | 50,826,404 | 17,854,204 | (30) | (6,198,320) | (7,405,852) | 101,895,811 | (952,235) | 156,019,982 |

| 기계장치 | 753,352,068 | 18,531,853 | (1,014,710) | (257,474,810) | - | 49,588,678 | 11,522,486 | 574,505,565 |

| 차량운반구 | 33,948,959 | 2,694,343 | (118,005) | (11,676,826) | - | 3,090,899 | 1,236,952 | 29,176,322 |

| 공구와기구 | 450,392,481 | 68,066,229 | (8,760,428) | (114,040,187) | - | 59,996,509 | (862,026) | 454,792,578 |

| 미착기계 | 10,497,113 | 30,171,510 | - | - | - | (8,176,100) | (383,117) | 32,109,406 |

| 건설중인자산 | 239,461,554 | 166,696,843 | (2,009,722) | - | - | (272,784,431) | (1,622,281) | 129,741,963 |

| 운용리스자산 | 20,971 | 19,105 | - | (20,511) | - | - | - | 19,565 |

| 사용권자산 | 377,141,889 | 82,382,391 | (4,394,802) | (63,350,995) | - | - | 399,686 | 392,178,169 |

| 합계 | 3,821,452,960 | 405,329,141 | (20,996,352) | (515,239,536) | (7,674,456) | (10,205,473) | 14,811,115 | 3,687,477,399 |

(*1) 유형자산과 금융리스채권 및 투자부동산 등 간의 대체가 포함되어 있습니다.

(*2) 튀르키예 초인플레이션 경제에서의 재무보고 적용효과를 포함하고 있습니다.

(2) 담보로 제공된 자산

당기말 현재 유형자산(토지, 건물) 중 일부는 여신한도 등과 관련하여 담보로 제공되고 있습니다. 자세한 내용은 "Ⅲ. 재무에 관한 사항 - 3. 연결재무제표 주석 - 38. 우발상황과 주요 약정사항 - 연결" 에 기재되어 있습니다.

(3) 설비의 신설ㆍ매입 실적 등

(가) 진행중인 투자 현황은 다음과 같습니다.

| (단위 : 억원) |

| 투자기간 | 투자내용 | 투자 실적 |

|---|---|---|

| 2023.01~ 2023.12 |

- 해외 공장의 증설투자 등 - 유지보수 및 기타 일반투자 |

4,403 |

(*1) 보고서 제출일 현재 Hankook Tire Manufacturing Tenessee LP의 증설 투자가 진행중이며, 자세한 내용은 2022년 8월 29일 기타경영사항(자율공시)를 참고하시기 바랍니다.

(*2) 보고서 제출일 현재 Hankook Tire Hungary LTD. 의 TBR 증설 투자가 진행중이며, 자세한 내용은 2023년 11월 23일 '(정정) 투자판단 관련 주요경영사항' 공시를 참고하시기 바랍니다.

[비타이어부문-일반기계]

가. 생산능력 및 생산능력의 산출근거는 다음과 같습니다.

(1) 생산능력 (누적)

| (단위 : 백만원) |

| 품 목 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| 생산설비 | 35,065 | 34,118 | 31,980 |

(2) 생산능력의 산출근거

(가) 산출방법 등

1) 산출기준

2023년 누계 제품제조원가와 누적 실가동일수, 누적 가동가능일수(월력기준)

2) 산출방법

2023년 누계 제품제조원가를 누적 총가동가능일수로 환산한 수치임

(나) 평균가동시간 (누적)

| 일평균 가동시간 | 당기 실가동일수 | 당기 가동가능일수 |

|---|---|---|

| 8 | 232 | 365 |

나. 생산실적 및 가동률은 다음과 같습니다.

(1) 생산실적 (누적)

| (단위 : 백만원) |

| 품 목 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| 생산설비 | 22,288 | 22,621 | 21,320 |

(*) 각 공장별 제조원가

(2) 당기 사업연도의 가동률

| (단위 : 시간, % ) |

| 당기가동가능시간 | 당기실제가동시간 | 평균가동률 |

|---|---|---|

| 2,920 | 1,856 | 63.6% |

다. 생산설비의 현황 등은 다음과 같습니다.

(1) 생산설비의 현황

| [자산항목 : 토지] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 (㎡) |

기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 15,503 | 3,445 | - | - | - | 3,445 | 8,787 |

| 옥천공장 | 23,877 | 3,665 | - | - | - | 3,665 | 2,330 | ||

| 합 계 | 39,380 | 7,110 | - | - | - | 7,110 | 11,117 | ||

(*) 토지 외 기타 생산설비 현황의 시가정보는 기재하지 아니합니다.

| [자산항목 : 건물] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 (㎡) |

기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 9,185 | 1,526 | - | - | 99 | 1,427 | - |

| 옥천공장 | 20,501 | 9,852 | - | - | 377 | 9,475 | - | ||

| 합 계 | 29,686 | 11,378 | - | - | 476 | 10,902 | - | ||

| [자산항목 : 구축물] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사/공장 | 자가소유 | 본사 | 9 | - | - | 4 | 5 | - |

| 옥천공장 | 18 | - | 9 | 9 | - | |||

| 합 계 | 27 | - | - | 13 | 14 | - | ||

| [자산항목 : 기계장치] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사/공장 | 자가소유 | 본사 | 28 | - | - | 11 | 17 | - |

| 옥천공장 | 4,204 | 894 | - | 1,080 | 4,017 | - | ||

| 합 계 | 4,232 | 894 | - | 1,091 | 4,034 | - | ||

| [자산항목 : 차량운반구] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사/공장 | 자가소유 | 본사 | 9 | 30 | - | 8 | 30 | - |

| 옥천공장 | - | - | - | - | - | - | ||

| 합 계 | 9 | 30 | - | 8 | 30 | - | ||

| [자산항목 : 공기구비품] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사/공장 | 자가소유 | 본사 | 111 | 17 | - | 43 | 85 | - |

| 옥천공장 | 98 | 608 | - | 86 | 620 | - | ||

| 합 계 | 208 | 625 | - | 129 | 705 | - | ||

(2) 설비의 신설ㆍ매입 계획 등

(가) 진행중인 투자 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 사업 부문 |

구분 | 투자기간 | 투자대상 자산 |

투자효과 | 총투자액 | 기투자액 | 향후투자액 | 비 고 |

|---|---|---|---|---|---|---|---|---|

| 타이어 제조 관련 |

신규 구매 및 보완 |

2023.01~2023.12 | 건물 | 생산능력 향상, 원가 절감 |

50 | - | 50 | - |

| 구축물 | - | - | - | - | ||||

| 기계장치 | 850 | 894 | -44 | - | ||||

| 차량운반구 | - | 30 | -30 | - | ||||

| 공기구비품 | 300 | 625 | -325 | - | ||||

| 합 계 | 1,200 | 1,548 | -348 | - | ||||

(*1) 총투자액은 2023.01~2023.12 투자 계획금액을 의미합니다.

기투자액은 2023.01~2023.12 투자 완료금액을 의미합니다.

(*2) 통상적인 소규모 설비 투자의 경우 연도별 투자금액 및 투자기간을 합리적으로 구분하여 예측하기 어려워 기재를 생략합니다.

[비타이어부문-금형제작]

가. 생산능력 및 생산능력의 산출근거는 다음과 같습니다.

(1) 생산능력 (누적)

| (단위 : 조, 개수) |

| 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|

| 금 형 | 2,040 | 2,880 | 2,880 |

(2) 생산능력의 산출근거

(가) 산출방법 등

1) 산출기준 및 방법

① 산출기준 : 사업소별 생산능력(설비,인원) 검토하여 산출

② 산출방법 : 2023년 생산실적을 총가동가능일수로 환산한 수치임

(나) 평균가동시간 (누적)

| 일평균 가동시간 | 당기 실가동일수 | 당기 가동가능일수 |

|---|---|---|

| 24 | 297 | 366 |

나. 생산실적 및 가동률은 다음과 같습니다.

(1) 생산실적 (누적)

| (단위 : 조, 개수) |

| 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|

| 금 형 | 1,317 | 1,640 | 1,747 |

(2) 당기 사업연도의 가동률

| (단위 : 시간, % ) |

| 당기가동가능시간 | 당기실제가동시간 | 평균가동률 |

|---|---|---|

| 8,784 | 7,128 | 81.1% |

다. 생산설비의 현황 등은 다음과 같습니다.

(1) 생산설비의 현황

| [자산항목 : 토지] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 (㎡) |

기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 10,094 | 4,845 | - | - | - | 4,845 | 4,948 |

| 합 계 | 10,094 | 4,845 | - | - | - | 4,845 | 4,948 | ||

| [자산항목 : 건물] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 4,620 | - | - | 313 | - | 4,307 | - |

| 합 계 | 4,620 | - | - | 313 | - | 4,307 | - | ||

(*) 감사보고서상 시설장치가 건물로 포함되게 기재하여 동일하게 건물로 포함시켰습니다.

| [자산항목 : 구축물] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | - | - | - | - | - | - | - |

| 합 계 | - | - | - | - | - | - | - | ||

| [자산항목 : 기계장치] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 11,608 | 1,900 | 180 | 1,905 | -384 | 11,039 | - |

| 합 계 | 11,608 | 1,900 | 180 | 1,905 | -384 | 11,039 | - | ||

| [자산항목 : 차량운반구] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 13 | - | - | 7 | - | 6 | - |

| 합 계 | 13 | - | - | 7 | - | 6 | - | ||

| [자산항목 : 공구와기구] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 322 | 274 | - | 86 | - | 510 | - |

| 합 계 | 322 | 274 | - | 86 | - | 510 | - | ||

| [자산항목 : 집기비품] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 기초 장부가액 |

당기증감 | 당기 상각 |

기타 증감 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사/공장 | 자가소유 | 본사 | 149 | 3 | - | 63 | - | 89 | - |

| 합 계 | 149 | 3 | - | 63 | - | 89 | - | ||

(2) 설비의 신설ㆍ매입 계획 등

(가) 진행중인 투자 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 구분 | 투자기간 | 투자대상자산 | 투자효과 | 총투자액 | 기투자액 | 향후투자액 | 비 고 |

|---|---|---|---|---|---|---|---|---|

| 금형/정밀 | 신규구매 | 2023.01 ~2023.12 |

설비투자 | 생산능력 향상,원가 절감 | 3,241 | 2,333 | 908 | - |

| 합 계 | 3,241 | 2,333 | 908 | - | ||||

(*1) 총투자액은 2023.01~2023.12 투자 계획금액을 의미합니다.

기투자액은 2023.01~2023.12 투자 완료금액을 의미합니다.

(*2) 통상적인 소규모 설비 투자의 경우 연도별 투자금액 및 투자기간을 합리적으로 구분하여 예측하기 어려워 기재를 생략합니다.

4. 매출 및 수주상황

1. 매출현황

[타이어 부문]

가. 매출실적은 다음과 같습니다. (누적)

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제 12기 | 제 11기 | 제 10기 |

|---|---|---|---|---|---|

| 제조업[타이어부문] | 제품 | 타이어 | 8,721,308 | 8,161,737 | 6,965,715 |

| 판매, 서비스 및 부동산 | 상품 | 밧데리, 튜브 등 | 16,650 | 18,320 | 18,931 |

| 임대업 | 연구용역, 사무실임대 등 | 3,649 | 3,149 | 2,430 | |

| 공임 | 차량정비 등 | 21,016 | 19,584 | 1,762 | |

| 기타 | 기타 | 176,999 | 191,413 | 152,297 | |

| 합 계 | 8,939,621 | 8,394,203 | 7,141,137 | ||

※ 연결 매출액 기준으로 작성하였습니다.

나. 판매경로 및 판매방법 등은 다음과 같습니다.

(1) 판매조직

|

|

영업조직도 |

(2) 판매경로

1) 한국

| 부문/제품 | 판매경로 | 소비 | |

|---|---|---|---|

| 타이어 | 타이어 판매전문점(T-Station) 등 | 최종 소비자 | |

| 타이어 판매전문점 (T-Station 등) |

스토어 | ||

| 상가 | |||

| 직거래매장 | 타이어 도/소매점 | ||

| 비타이어(대화산기) | 타이어 회사 | ||

2) 해외

| 부문/제품 | 판매경로 | 소비 | |

|---|---|---|---|

| 타이어 | Wholesaler, Distributor, Buying Group, Independent, 일반 Buyer |

최종 소비자 | |

| 해외 현지 판매법인 | Wholesaler, Distributor,Buying Group, Independent, 일반 Buyer |

||

| 비타이어(대화산기) | 타이어 회사 | ||

(3) 판매방법 및 조건

(가) 국내 : 현금, 30~120일 어음 등으로 회수

(나) 해외

1) Commission거래 : D/A거래, T/T거래, L/C거래로 진행

2) 당법인 창고거래 : 현재 D/A, D/P, O/A거래 등으로 진행

3) Reinvoice(DFC)거래 : 창고 거래와 마찬가지로 모두 D/A, D/P거래하고 있음

(4) 판매전략

(가) 국내 : 고객만족 품질확보 및 고성능타이어 시장 점유확대 및 유통망의 확대와 A/S강화 등

1) 확고한 유통망의 구축으로 내수시장 장악

국내의 기존유통조직과의 결속을 강화시키고 전략적으로 유통조직을 개발하여 지속적인 내수우위확보와 시장선점을 위한 노력과 프랜차이즈 활성화를 통하여 전략적 제품의 증대도모

2) 수익성 극대화 추구 전략

수익성을 극대화 시키기 위해 고부가가치 제품을 중점적으로 판매하며 또한 운영규격을 슬림화하여 재고의 부담을 축소하고 일인당 매출액 및 판매가격 개선을 위한 노력을 통해 수익성을 높일 것이며 또한 신제품 개발 및 과감한 운영규격축소, 적극적인 마케팅을 통해 지속적인 시장점유율 확대

3) OE 시장점유율 유지 및 확대 전략

품질안정화 및 개발기간 단축을 통해 원활한 공급체계를 구축하며 자동차 메이커와의 네트워크 연결로 적기에 제품을 생산 및 공급할 수 있기 위한 지속적인 노력

(나) 해외

1) 정확한 선적 Delivery와 사후 서류 서비스

2) 경쟁 및 메이저와의 마케팅 4P 차별화

3) 당사 브랜드 Awareness의 지속적 개선

[비타이어부문-일반기계]

가. 매출실적은 다음과 같습니다. (누적)

| (단위 : 백만원) |

| 사업 부문 | 매출유형 | 품 목 | 제32기 | 제31기 | 제30기 | |

|---|---|---|---|---|---|---|

| 제조업 | 제품 | 생산설비 | 내수 | 14,076 | 16,330 | 16,051 |

| 수출 | 10,285 | 9,824 | 5,719 | |||

| 합계 | 24,361 | 26,154 | 21,770 | |||

| 비드 | 내수 | 20,288 | 22,266 | 21,769 | ||

| 수출 | - | - | - | |||

| 합계 | 20,288 | 22,266 | 21,769 | |||

| 서비스 | 용역 | 설비보전 | 내수 | 2,846 | 2,671 | 2,607 |

| 수출 | - | - | - | |||

| 합계 | 2,846 | 2,671 | 2,607 | |||

| 합 계 | 내수 | 37,210 | 41,267 | 40,427 | ||

| 수출 | 10,285 | 9,824 | 5,719 | |||

| 합계 | 47,495 | 51,091 | 46,146 | |||

※ 매출액은 당해년도 누적 금액입니다.

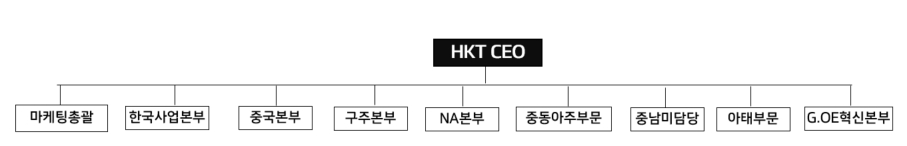

나. 판매경로 및 판매방법 등은 다음과 같습니다.

(1) 판매조직

|

|

HEW_판매조직 |

(2) 판매경로

(가) 내수(78.3%)

- 당사 -------------> 타이어회사

(나) 수출(21.7%)

- 당사 -------------> 타이어회사

(3) 판매방법 및 조건(가) 내수

(가) 내수

현금,90일 어음 등으로 회수하며, 부대비용은 전액 당사부담

(나) 수출

T/T거래,D/A거래,D/P거래,L/C거래로 진행

[비타이어부문-금형제작]

가. 매출실적은 다음과 같습니다.

| (단위 : 백만원) |

| 사업 부문 | 매출유형 | 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 금 형 | 제 품 | 내수 | 24,705 | 31,000 | 23,785 |

| 수출 | 23,769 | 31,357 | 39,316 | ||

| 합계 | 48,473 | 62,357 | 63,101 | ||

| 도소매 | 상 품 | 내수 | 39,162 | 64,118 | 55,118 |

| 정 밀/ 기 타 | 제품 / 기타 |

내수 | 3,351 | 2,324 | 1,849 |

| 수출 | - | - | 1,126 | ||

| 합계 | 3,351 | 2,324 | 2,975 | ||

| 합 계 | 내수 | 67,218 | 97,442 | 80,752 | |

| 수출 | 23,769 | 31,357 | 40,442 | ||

| 합계 | 90,986 | 128,799 | 121,194 | ||

※ 매출액은 당해년도 누적 금액입니다.

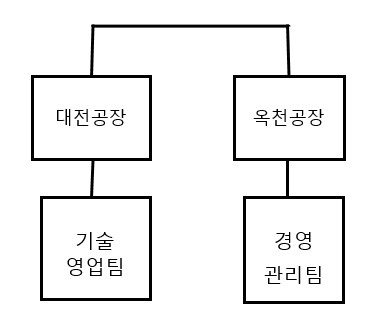

나. 판매경로 및 판매방법 등은 다음과 같습니다.

(1) 판매조직

|

|

HPW_판매조직 |

(2) 판매경로

(가) 내수(73.9%)

- 당사 -------------> 타이어회사

(나) 수출(26.1%)

- 당사 -------------> 타이어회사

(3) 판매방법 및 조건

(가) 내수

판매 후 30일이내 받을어음 및 현금으로 회수

(나) 수출

거래선별 상이 ( T/T 30일/45일/60일, D/P, D/A )

2. 수주상황

※해당사항 없습니다.

5. 위험관리 및 파생거래

1. 위험관리

연결회사의 재무부문은 영업을 관리하고, 국내외 금융시장의 접근을 조직하며, 각 위험의 범위와 규모를 분석한 내부위험보고서를 통하여 회사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(통화위험,이자율위험 및 가격위험 포함), 신용위험, 유동성위험을 포함하고 있습니다.

연결회사는 이러한 위험요소들을 관리하기 위하여 각각의 위험요인에 대해 면밀하게모니터링하고 대응하는 위험관리 정책 및 프로그램을 운용하고 있으며, 이러한 위험관리정책은 전기말 이후 중요한 변동사항이 없습니다.

2. 파생상품 거래 현황

| (단위 : 원) |

| 구분 | 자산 | 부채 | 평가이익 | 평가손실 |

|---|---|---|---|---|

| 통화선도 | 393,673,309 | 581,237,796 | 425,278,827 | 429,396,419 |

| 이자율스왑 | 5,817,481,163 | - | - | 3,892,877,666 |

| 통화스왑 | 350,680,642 | 2,842,282 | 4,771,618 | 4,046,749,051 |

| 풋옵션 | - | 3,908,069,817 | - | 2,919,605,956 |

| 계 | 6,561,835,114 | 4,492,149,895 | 430,050,445 | 11,288,629,092 |

6. 주요계약 및 연구개발활동

1. 주요계약

보고기간말 현재 연결회사는 타이어 제품의 주된 원재료인 생고무의 확보를 위하여 Southland 외 여러 업체들과 원재료 구매 계약을 체결하고 있으며, 동 계약은 연단위로 매년 갱신되고 있습니다. 또한, 특수관계자인 한국앤컴퍼니㈜와 상표권 라이선스 및 기획, 투자 등에 관한 업무지원을 제공받는 수급계약과 재무, 회계, 법무 등의 제반 업무지원을 제공하는 공급계약을 체결하고 있습니다. 또한, 당기말 현재 연결회사는 특수관계자인 ㈜한국네트웍스와 정보시스템 위탁관리를 제공받는 공급계약을 체결하고 있습니다.

2. 연구개발활동

[타이어부문]

가. 연구개발활동의 개요는 다음과 같습니다.

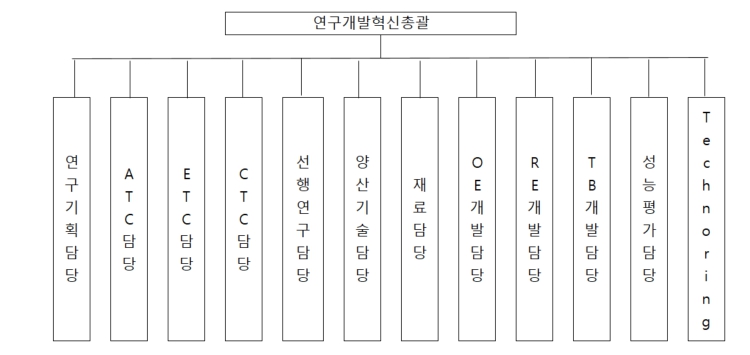

(1) 연구개발 담당조직

|

|

연구개발혁신총괄 |

(2) 연구개발비용(누적)

| (단위 : 천원, % ) |

| 과 목 | 제12기 | 제11기 | 제10기 | |

|---|---|---|---|---|

| 원 재 료 비 | - | - | ||

| 인 건 비 | 92,018,460 | 83,032,347 | 80,102,361 | |

| 감 가 상 각 비 | 21,361,886 | 20,800,829 | 20,906,929 | |

| 위 탁 용 역 비 | - | - | - | |

| 기 타 | 89,462,139 | 84,429,612 | 78,275,693 | |

| 연구개발비용 계 | 202,842,485 | 188,262,788 | 179,284,982 | |

| 회계처리 | 판매비와 관리비 | 202,842,485 | 188,262,788 | 179,284,982 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 계÷당기매출액×100] |

2.27% | 2.24% | 2.51% | |

(*1) 한국채택국제회계기준에 따라 작성되었습니다.

(*2) 투자에 대한 감가상각 등을 고려한 비용 기준입니다.

나. 연구개발 실적은 다음과 같습니다.

[수탁연구]

| 연 구 과 제 | 연 구 기 간 | 연구결과 및 기대효과 |

| 탄소저감형 케톤계 프리미엄 섬유 및 수지 | 10/09~19/03 | 플리케톤 섬유 복합소재를 활용한 Tire 성능향상 및 신소재 특성 평가 |

| 미세먼지 저감을 위한 상용차용 고성능 타이어 개발 | 19/04~23/12 | 타이어 마모 시 발생되는 미세 입자 형상 및 크기 제어 기술 개발 |

| 비배기관 미세먼지 저감을 위한 측정, 평가 시스템 개발 및 실증 | 19/04~23/12 | 고무 컴파운드 기반 미세먼지 측정 및 평가 기술 개발 |

| 타이어용 초내마모 부타디엔 탄성소재 | 20/04~23/12 | 타이어 연비특성 및 마모성능 희생 최소화한 고성능 소재 국산화 개발 |

| 3D 프린팅 기술융합 타이어 금형 제조기술 혁신화 및 양산 기반 구축 | 21/05~23/12 | 타이어 몰드, 3D 커프의 3D 프린팅 제조 공정 기술 및 평가법 개발 |

| 미래차 안전성 및 기능 고도화를 위한 1Hz급 복합센서 내장형 자동차용 스마트 타이어 기술개발 | 23/06~26/12 | 인텔리전트 타이어 개발 촉진 및 실증을 통해 커넥티드/인텔리전트 타이어 생태계 구축 |

[위탁연구]

| 연 구 과 제 | 연 구 기 간 | 연구결과 및 기대효과 |

| Building process simulation/Curing Simulation/Advanced material characterization | 18/02~19/01 | 타이어 가류 공정 시뮬레이션 예측 기술 및 재료 물성의 시험적 묘사 기술 개발 |

| 실차 계측을 이용한 Road Roughness Estimation 기술 개발 | 18/02~19/01 | 노면 거칠기를 실차 계측 데이터에서 추출 할 수 있는 알고리즘 및 Tool 개발 |

| Snow 성능 향상 Functionalized Liquid BR 응용 Winter 컴파운드 연구 및 Silane Type 별 가교 구조 분석 | 18/03~19/02 | Snow 성능 향상을 위한 Functionalized Liquid Butadiene Rubber (BR) 합성 및 Functionalized Liquid BR 을 적용한 Snow 성능 향상 SSBR/Silica 컴파운드 개발 |

| 바이오매스-리그닌 활용 타이어용 Sustainable Material 연구 | 18/04~19/03 | 열가공이 가능한 리그닌 고분자와 구조적 유사성을 가지는 셀룰로오스 유도체를 고무 복합체에 적용한 친환경 소재 타이어 개발 |

| 타이어 내부 센서 작동용 에너지하베스터 개발 2차 | 18/06~19/05 | 타이어 내부에 마찰대전 방식을 적용한 에너지하베스터 개발 |

| MD Simulation을 통한 컴파운드의 분자거동 및 물성 연구_6차 | 18/06~19/05 | Compound의 분자구조 시각화를 통하여, 물성 변화에 대한 분자구조 메커니즘 규명 |

| 당류를 포함하는 블록 공중합체를 이용한 환경친화 Silane coupling agent 대체제 개발_2년차 | 18/07~19/06 | 순도 높은 Maltose-b-polybutadiene 이중블록 공중합체를 합성하여 현용 Silane을 대체하는 친환경 실리카 coupling agent 개발로 친환경 타이어 소재기술 구현 |

| HK i-Tire 하중/마모 추정 기술 개발_2차 | 18/07~19/06 | 하중/마모 추정 알고리즘 개발로 당사 i-Tire 핵심 기술 및 제품 경쟁력 확보 |

| Road Surface Identification using HK Intelligent Tires_2차 | 18/08~19/07 | 상태 추정 알고리즘 개발로 당사 i-Tire 적용 선진 기술 확보 |

| 3D 프린팅 타이어용 Elastomer Base 소재 기술 개발 | 18/09~19/08 | 타이어용 컴파운드 소재인 Elastomer Base 3D 프린팅 소재 개발 가능성 확인 및 원천 기술 확보 |

| 방사광 분석을 이용한 컴파운드 혼합 정밀 평가 기술 개발 | 19/04~20/03 | 포항가속기연구소의 SAXS를 이용한 실리카 분산도 정량분석법 개발(Parameter 도출 및 Model 수식 개발) |

| Compound 물성과 타이어 성능 연결을 위한 Multi-Scale Simulator 개발 | 19/04~20/03 | 타이어 컴파운드 물성을 실험값과 유사한 수준에서 예측할 수 있는 멀티스케일 해석 방법 개발 |

| 바이오매스-리그닌 활용 타이어용 Sustainable Material 연구 | 19/04~20/03 | Lignin 고분와 셀로오즈를 첨가한 친환경 타이어 소재 개발을 통한 산화안정성 향상 및 Low RR 기술 개발 |

| 차량주행데이터 기반 TBR FEM Vehicle Model 주행가혹도 예측방법 및 타이어 개발자용 데이터 분석 플랫폼 개발 | 19/05~20/04 | 차량 특성을 고려한 타어어 개발 프로세스 구축 및 FEM Base Full Car Model 개발 |

| Snow 성능 향상 Functionalized Liquid BR 응용 Winter 컴파운드 연구 및 Silane Type 별 가교 구조 분석_2차 | 19/05~20/04 | F-LqBR 적용 컴파운드의 최적 물성 발현을 위한 물성 영향 인자 분석 |

| Building process simulation/Curing Simulation/Advanced material characterization 2차 | 19/06~20/05 | Green 스팩에서 Cured Layout의 정확한 단면 예측 : Target Layout 기반 설계 후 제조 Spec. 정의 |

| 타이어 내부 센서 작동용 에너지하베스터 개발_3년차 | 19/07~20/06 | 반영구적 사용이 가능한 타이어 부착형 마찰 대전 방식 에너지하베스터 개발 |

| 대외과제_HK i-Tire 하중/마모 추정 기술 개발_3차년도 | 19/08~20/07 | 당사 신기술 i-Tire의 하중/마모 추정 Prototype System 개발 |

| Road Surface Identification using HK Intelligent Tires_3차 | 19/09~20/08 | i-Tire 적용 Road Friction 추정 알고리즘 개발 |

| 3D 프린팅 타이어용 Elastomer Base 소재 기술 개발_2차 | 19/09~20/08 | 3D 프린팅 기술에 적용 가능한 고 기능성 Elastomer 소재 및 공정기술 개발 및 검증 |

| HK Airless Tire 성능 메커니즘 연구 | 19/10~20/09 | Airless Tire 구조 도출 및 성능 구현 가능성 검증 |

| 방사광 분석을 이용한 컴파운드 혼합 및 평가 기술 개발_2차 | 20/06~21/05 | 분산도 융합 평가법 표준 제시 |

| Auto remeshing tool 개발 | 20/06~21/05 | 제조 해석 process 자동화를 위한 Auto re-mesh tool 개발 |

| Fleet 주행 데이터 기반 연비 Simulation Tool 개발 | 20/06~21/05 | FMS data 기반 연비맵 작성 및 차량별, 지역별, Fleet 별 상관성 분석 |

| KG-map을 활용한 신개념 Airless tires 구조 제안 | 20/07~20/10 | KG-Map 기반의 Airless 모델 개발 및 시제품 Feasibility 검증 |

| Compound 물성과 타이어 성능 연결을 위한 Multi - Scale Simulator 개발_2차 | 20/07~21/06 | 분자동역학 시뮬레이션을 통한 Compound 물성 예측 |

| Building process simulation/Curing Simulation/Advanced material characterization 3차 | 21/02~22/01 | 제조해석 특화 Contact Model 개발 및 3D 해석 수렴성 확보 : Arbitrary Lagrangian Eurerian(ALE) 기법 및 특화 Contact Model 적용 |

| Airless Tire 내구성능 확보를 위한 신구조&신재료 개발 | 21/04~22/03 | KG-Map 기반의 Airless 모델 개발 및 시제품 Feasibility 검증 |

| Airless Tire 성능 매커니즘 연구_2차 | 21/04~22/03 | 충격 흡수 메커니즘을 고려한 Airless Tire 신구조 개발 |

| 차량주행데이터 기반 타이어 주행가혹도 예측 방법 및 타이어 개발자용 데이터 분석 플랫폼 개발_2차 | 21/04~22/03 | 상용차용 차량동역학 모델 구축 및 플랫폼 기반의 타이어 개발 진행 |

| HK i-Tire Road surface identification using intelligent tires_4차 | 21/06~22/05 | i-Tire 노면 추정 알고리즘 개발 |

| On-board Sensor Fusion-based Tire Status Monitoring System 개발 | 21/07~22/06 | WSS(Wheel Speed Sensor) 기반 타이어 하중 추정 알고리즘 개발 및 ECU에서 구현가능한 최적 코드 확보 |

| 타이어 성능 해석 정확성 향상을 위한 마찰/마모 모델 개발 | 22/06~23/05 | Virtual Tire Development 마찰/마모 Test 예측력 확보 |

| 재생 카본용 커플링제(Coupling agent) 개발 | 22/06~24/05 | 신규 커플링제 개발 및 Sustainable 재료 기술력 확보 |

| 모델 기반 Handling 성능 육성 Tool 개발 | 22/06~23/05 | Virtual Tire Development를 위한 Hanlding Target 성능 정량화 |

| 3D 프린팅 기술 활용 마모성 설비부품 리뉴얼 기술 개발 | 22/08~23/12 | 제조 설비의 3D 프린팅 리뉴얼 기술을 통한 자원 재활용 및 부품 성능 향상 |

| Tire 3D 형상 기반 Pattern Mesh Generation Tool 개발 | 22/11~23/10 | Mold 기준 3D Modeling 기반 설계 기술 개발 |

| Airless Tire 구조 위상 최적화 | 22/12~23/12 | 고무복합소재 DR 및 SPOKE 신구조 기술 개발 |

| DFT simulation 을 활용한 mercapto silane의 컴파운드 內 경쟁 반응 예측 | 23/03~23/08 | Silane의 구조적 특징이 Filler-rubber 간 interaction에 미치는 영향 simulation |

| 최적 VPC 성능 타겟 영역 설정 Tool 개발 | 23/03~24/02 | 동일 차급 내 다수 차량의 최적 VPC 타겟 성능 영역 설정 알고리즘 및 Tool 개발 |

| 인공지능 기반 타이어 건전성 모니터링 기술 개발 | 23/06~26/05 | 자율주행 시스템에 대응 가능한 실시간 타이어 건전성 진단 핵심 기술 개발 |

| Snow 노면 Tire 제동 Simulation을 위한 입자기반 In House Tool 개발 | 23/12~24/11 | Snow 노면 Tire 제동 Simulation을 위한 입자기반 Tool 개발 및 검증 |

| 모델 기반 Handling 성능 육성 Tool 개발_2년차 | 23/12~24/11 | Virtual Tire Development를 위한 Hanlding Target 성능 정량화 |

[연구소]

| 연 구 과 제 | 연 구 기 간 | 연구결과 및 기대효과 |

| EV 대응 기술 개발 | 17/01~19/12 | EV 상품 성능 향상 기술 개발 |

| 개발 Process 혁신을 통한 연구개발 Capa 강화 | 17/01~19/12 | 산학협력 강화 및 개발 단계별 효율화 및 개발 역량 강화 |

| R&D IT Infra 혁신 | 19/01~21/12 | PLM 시스템 통합 / Upgrade 등 |

| 시장 선도 상품용 기술 개발 | 19/01~22/12 | LRR, SNOW 성능 등 향상 기술 개발 |

| 고인치 상품 경쟁력 향상 | 20/01~22/12 | 경량화 설계 및 재료 기술 개발 등 |

| EV 상품 경쟁력 강화 | 19/01~25/12 | EV 전용 모델 상품 적기 출시 및 컴파운드 기술 개발 등 |

| 미래 시장 Leading 혁신 상품 기술 개발 | 19/01~25/12 | Intelligent Moility 기술개발, 친환경 소재 연구 및 적용 기술 확보 등 |

| IT / Virtual simulation 강화 | 19/01~25/12 | AI 기반 타이어 특성 예측 및 Virtual tire development 프로세스 구축 |

[비타이어부문-일반기계]

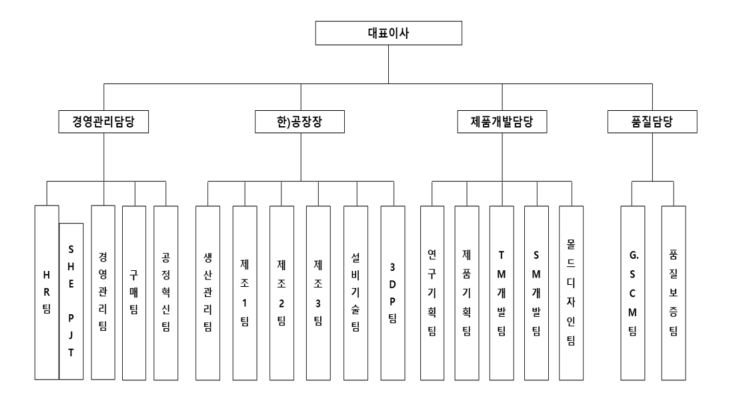

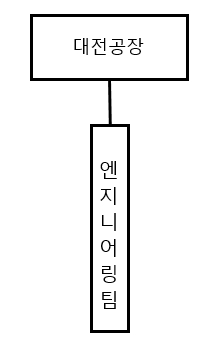

가. 연구개발활동의 개요는 다음과 같습니다.

(1) 연구개발 담당조직

당사는 연구개발 업무를 전담하는 기업부설연구소를 두고 있으며, 다양한 연구개발 업무 및 국책연구과제를 수행하고 있습니다.

|

|

HEW_연구조직 |

(2) 연구개발비용 (누적)

| (단위 : 천원, % ) |

| 과 목 | 제32기 | 제31기 | 제30기 | |

|---|---|---|---|---|

| 인건비 | 1,012,252 | 924,506 | 612,450 | |

| 감가상각비 | 27,348 | 26,768 | 26,727 | |

| 기타경비 | 328,691 | 261,871 | 201,562 | |

| 연구개발비용 계 | 1,368,292 | 1,213,144 | 840,739 | |

| 회계처리 | 판매비와관리비 | 82,000 | 110,583 | 103,686 |

| 제조경비 | 1,286,292 | 1,102,561 | 737,053 | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 (연구개발비용/당기매출액*100) |

2.9% | 2.4% | 1.8% | |

(*) 연구개발비용은 당해 누적 금액입니다.

나. 연구개발 실적은 다음과 같습니다.

[수탁연구]

| 연 구 과 제 | 연 구 기 간 | 연구결과 및 기대효과 |

|---|---|---|

| 고무 고속마찰시험기 개발 | 11.12~16.08 | 타이어 펑크시에도 안전한 주행을 할 수 있는 RUN-FLAT TIRE 개발에 필요한 고무 고속마찰시험기 개발 |

| 고층외벽 작업용 Tool 및 로봇팔 개발 | 10.08~15.06 | 인력에 의해 수행되는 고층 건물 외벽 유지보수 작업의 자동화 실현 |

[연구소]

| 연 구 과 제 | 연 구 기 간 | 연구결과 및 기대효과 |

|---|---|---|

| PCR 성형기 BELT 자동 역권취 장치 개발 | 18.02~18.04 | BELT 규격 교체시 업무 LOSS 최소화 |

| BEAD Filler M/C 개발 | 18.02~18.05 | Cycle Time 단축(16→12초, 16"기준)을 통한 생산량 증대 |

| PS 600 성형기 개발 | 18.02~18.06 | Mechanical Drum 적용을 통한 가성비 최적화 성형기 개발(Cycle time 43초, 16" Mono) |

| Guillontine TRC ver.2 개발 | 18.02~18.10 | 중국 현지 맞춤형, 보강재 최대 3종 동시 작업 가능 설비 개발(14Cuts/min→17Cuts/min) |

| PS 502 ver.2 성형기 개발 | 18.02~18.10 | 대전,가흥,강소 주력 PCR 성형기로 기존 설비대비 품질 및 생산성(20%↑) 향상 |

| Quality Inspection Line 개발 | 18.01~19.03 | 러시아 Cordiant사에 판매한 설비로 Uniformity와 Dynamic Balance를 측정하는 검사설비임 |

| PCR 성형기 요소기술 개발 (CC Splice 정도향상) | 19.05~19.08 | Carcass Splice 정도 향상을 위한 구조 개선 |

| PS 601 성형기 Upgrade 개발 | 19.01~19.10 | PS 601 성형기 성능 및 내구성 향상 설계완료 |

| PS 507B(RUN-FLAT) 성형기 개발 | 18.12~19.08 | OE/RE High Inch화에 따른 Run-flat 24" 생산 가능 설비 개발 |

| 원가절감형 IND 유압 가류기 개발 | 19.01~19.07 | Main Frame, 상하 Plate, Main Column 구조 개선 설계 완료 |

| T&WA Uniformity M/C 개발 | 19.01~20.03 | Tire와 Wheel이 결합된 상태에서의 Uniformity를 측정하는 완성차 Line용 설비 개발 |

| Uniformity Marking 장치 개선 | 20.05~20.09 | Tire 4Pin-Marking 선명도개선 관련 구조 특허출원 |

| TS 201 성형기 개발 | 16.02~20.07 | 생산성35% 향상. Dual Shaping Drum 적용 및 A B Drum Syncro Turn-up TBR 성형기 최초적용. |

| '그린타이어 가류프레스' 특허등록 | 2020.06.05 | 구조자재 변경으로 인한 설치 및 유지관리 용이한 구조개발 전체 외관구조변경에 따른 설비 높이 최소구조 |

| '가류기 브라다의 내부온도측정 구조' 특허등록 | 2020.06.01 | Center Mechanism 구조변경을 통한 브라다 내부 온도측 정가는 구조개발 |

| 타이어 가황 장치 특허등록 | 2020.11.27 | 가류기 몰드 높이조절 구조변경 |

| Uniformity Marking 장치 특허등록 | 2022.04.20 | Tire 4Pin-Marking 선명도개선 관련 구조 |

| 자동 광 분배 장치 관리시스템 특허등록 | 2023.12.21 | 광 분배 장치 정보 획득 및 시설정보등을 자동으로 데이터베이스화 |

[비타이어부문-금형제작]

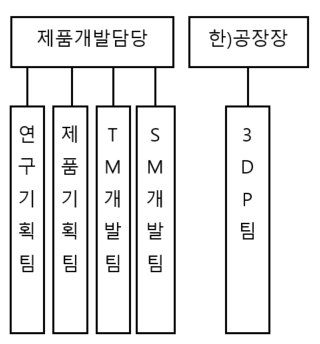

가. 연구개발활동의 개요는 다음과 같습니다.

당사는 연구개발 업무를 전담하는 기업부설연구소를 두고 있으며, 총 4개팀이 다양한 연구개발 업무를 수행하고 있습니다.

(1) 연구개발 담당조직

|

|

HPW_연구조직 |

(2) 연구개발비용

| (단위 : 천원, % ) |

| 과 목 | 2023년 | 2022년 | 2021년 | |

|---|---|---|---|---|

| 인건비 | 2,329,213 | 1,819,023 | 2,150,601 | |

| 감가상각비 | - | - | - | |

| 기타경비 | 226,885 | 201,933 | 153,571 | |

| 연구개발비용 계 | 2,556,098 | 2,020,956 | 2,304,172 | |

| 회계처리 | 판매비와관리비 | 43,509 | 37,972 | - |

| 제조경비 | 2,512,589 | 1,982,984 | 2,304,172 | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 (연구개발비용/당기매출액*100) |

2.81% | 1.57% | 1.90% | |

(*) 연구개발비용은 당해 누적 금액입니다.

나. 연구개발 실적은 다음과 같습니다.

[연구소]

| 특허등록 | 연구결과 및 기대효과 |

|---|---|

| 2018.09.18 | 열팽창계수가 상이한 원주방향 분할 내부피치를 갖는 타이어 가류 금형 |

| 2018.09.18 | 타이어 원주 방향을 따라 분할 형성되는 가류 금형의 이종 결합 내부피치 |

| 2019.02.21 | 3D 프린팅을 통해 형성된 샤이프가 결합되는 그린 타이어 가류장치의 내부몰드 |

| 2019.06.12 | 필러게이지를 이용한 다중 분할 그린타이어 가류금형 |

| 2019.06.28 | 버 형성방지를 위한 필러게이지 일체 가공형 다중 분할 그린타이어 가류금형 |

| 2019.11.19 | 타이어 제조시 발생되는 흄 배출구조를 갖는 타이어 제조용 가압 콘테이너 |

| 2020.02.26 | 그린 타이어 패턴 형성용 패턴몰드의 에어 벤팅홀 자동 형성 장치 |

| 2020.09.02 | 타이어 몰드 성분 함유량 개선을 통한 폴리싱 질감 연속성 향상방법 |

| 2020.12.18 |

에어벤팅홀 자동형성장치용 패턴몰드 고정장치 |

| 2022.01.20 | 타이어 가류 금형 (세부내용:다분할 Pattern 금형의 Key 체결 방식 구조) |

| 2022.01.25 | 타이어 가류 금형 (세부내용:다분할 Pattern부 Piece간 틈새 형성 구조) |

| 2022.01.25 | 타이어 가류 금형 (세부내용:다분할 pattern 금형의 pitch 호환형 체결 개선 구조) |

7. 기타 참고사항

1. 법규상의 규제에 관한 사항

치열한 경쟁과 점차 복잡해진 경제 시장 및 법률 환경 속에서 회사의 성장과 더불어 법률 리스크도 양적, 질적으로 증가하고 있습니다. OE 비즈니스(국내·해외), 지적재산권, PL(국내·해외), 독점 판매권, 공정거래법, 부정경쟁방지법 등 다양한 분야에서 법률 리스크가 발생할 수 있으며, 회사는 이에 효율적으로 대응하기 위하여 전담 조직을 갖추고 있습니다.

법률 리스크 관리는 전담 조직인 법무팀에서 로펌(국내, 해외), 변리사, 노무사 등 전문가를 자문역으로 하여 사업 수행 과정에서 발생할 수 있는 법률적 분쟁을 미연에 방지하고 있으며, 분쟁 발생 시 신속한 절차를 거쳐 소송 수행을 지원하는 사후 교정적 업무를 다루고 있습니다.

한편, 당사는 독점규제 및 공정거래에 관한 법률 제4조 및 동법 제2조 7호의 시장지배적 사업자로 지정되어, 동법 제3조의 2에 의한 시장지배적지위의 남용금지 사항에해당하는 행위를 할 수 없습니다. 동 규정 위반시 동법 제5조에 의거 가격인하, 당해 행위의 중지, 시정 명령을 받은 사실의 공표 기타 시정을 위한 필요한 조치를 받을 수있습니다.

2. 무형자산에 관한 사항

보고기간 중 연결회사의 무형자산의 변동내역은 다음과 같습니다.

| 당기 - | (단위: 천원) |

| 구분 | 기초 | 취득 | 처분 | 상각 | 기타증감 | 환율변동증감(*) | 기말 |

|---|---|---|---|---|---|---|---|

| 산업재산권 | 3,170,676 | 558,263 | (1,570) | (1,374,196) | 746,864 | (538) | 3,099,499 |

| 기타무형자산 | 21,617,683 | 1,747,159 | (25,378) | (6,549,943) | 6,507,230 | 267,978 | 23,564,729 |

| 영업권 | 151,591,873 | - | - | - | - | 3,800,071 | 155,391,944 |

| 브랜드및고객관계 | 68,024,878 | - | - | (9,860,893) | - | 2,048,037 | 60,212,022 |

| 건설중인자산 | 10,077,901 | 6,526,909 | (24,990) | - | (7,346,941) | 4,414 | 9,237,293 |

| 합계 | 254,483,011 | 8,832,331 | (51,938) | (17,785,032) | (92,847) | 6,119,962 | 251,505,487 |

(*) 튀르키예 초인플레이션 경제에서의 재무보고 적용효과를 포함하고 있습니다.

| 전기 - | (단위: 천원) |

| 구분 | 기초 | 취득 | 처분 | 상각 | 기타증감 | 환율변동증감(*) | 기말 |

|---|---|---|---|---|---|---|---|

| 산업재산권 | 3,408,699 | 511,289 | - | (1,341,751) | 593,462 | (1,023) | 3,170,676 |

| 기타무형자산 | 20,589,919 | 1,400,390 | (123,827) | (7,747,713) | 7,324,291 | 174,623 | 21,617,683 |

| 영업권 | 150,316,083 | 715,332 | - | - | 343,158 | 217,300 | 151,591,873 |

| 브랜드및고객관계 | 77,596,369 | - | - | (9,867,033) | - | 295,542 | 68,024,878 |

| 건설중인자산 | 11,726,479 | 10,275,400 | (138,411) | - | (11,860,177) | 74,610 | 10,077,901 |

| 합계 | 263,637,549 | 12,902,411 | (262,238) | (18,956,497) | (3,599,266) | 761,052 | 254,483,011 |

(*) 튀르키예 초인플레이션 경제에서의 재무보고 적용효과를 포함하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 연결

| (단위 : 원) |

| 과 목 | 제 12기 말 | 제 11기 말 | 제 10기 말 |

|---|---|---|---|

| I.유동자산 | 6,768,077,726,453 | 6,436,304,422,676 | 5,509,241,836,761 |

| 현금및현금성자산 | 2,243,874,564,540 | 1,139,442,351,244 | 1,062,042,415,822 |

| 단기금융상품 | 417,956,126,252 | 594,766,221,730 | 480,020,611,895 |

| 당기손익-공정가치 측정 금융자산(유동) | 97,441,965,435 | 252,793,629,034 | 458,986,404,900 |

| 매출채권및기타채권 | 1,873,647,481,606 | 1,710,111,271,804 | 1,507,331,360,493 |

| 재고자산 | 2,022,627,127,090 | 2,449,545,168,458 | 1,896,588,732,234 |

| 기타금융자산 | 4,343,904,106 | 126,156,619,090 | 10,800,198,366 |

| 기타유동자산 | 104,840,561,000 | 131,214,208,950 | 28,887,595,290 |

| 당기법인세자산 | 3,345,996,424 | 32,274,952,366 | 26,849,797,761 |

| 매각예정자산 | - | - | 37,734,720,000 |

| II.비유동자산 | 5,995,227,961,907 | 6,145,059,736,329 | 6,185,054,751,260 |

| 장기금융상품 | 119,657,221,390 | 114,904,678,620 | 114,001,639,372 |

| 장기매출채권및기타채권 | 53,333,283,192 | 56,040,676,275 | 43,767,767,724 |

| 기타포괄손익-공정가치 측정 금융자산 | 111,364,771,337 | 166,538,583,245 | 87,229,257,385 |

| 당기손익-공정가치 측정 금융자산 | 101,852,102,135 | 110,501,621,196 | 89,231,325,445 |

| 관계기업 및 공동기업투자주식 | 1,117,000,809,916 | 1,177,113,111,526 | 1,186,644,598,081 |

| 유형자산 | 3,714,262,482,775 | 3,687,477,399,217 | 3,821,452,959,263 |

| 투자부동산 | 116,069,932,115 | 113,388,864,934 | 120,028,846,702 |

| 무형자산 | 251,505,486,532 | 254,483,011,433 | 263,637,548,690 |

| 기타금융자산 | 105,302,440,412 | 109,758,282,782 | 181,228,516,103 |

| 기타비유동자산 | 10,649,200,562 | 32,425,865,962 | 35,561,816,160 |

| 순확정급여자산 | 18,693,861,125 | 89,706,924,388 | 46,706,577,508 |

| 이연법인세자산 | 275,536,370,416 | 232,720,716,751 | 195,563,898,827 |

| 자 산 총 계 | 12,763,305,688,360 | 12,581,364,159,005 | 11,694,296,588,021 |

| 유동부채 | 2,284,371,173,267 | 2,887,075,507,092 | 1,869,177,489,179 |

| 비유동부채 | 849,381,338,753 | 818,579,403,934 | 1,629,604,808,651 |

| 부 채 총 계 | 3,133,752,512,020 | 3,705,654,911,026 | 3,498,782,297,830 |

| I.지배기업의 소유주에게 귀속되는 자본 | 9,552,508,438,545 | 8,807,110,452,160 | 8,158,148,201,234 |

| 자본금 | 61,937,534,500 | 61,937,534,500 | 61,937,534,500 |

| 기타불입자본 | 2,962,186,308,460 | 2,962,186,308,460 | 2,927,985,079,797 |

| 기타자본구성요소 | 91,120,236,876 | (61,811,586,273) | (12,766,416,324) |

| 이익잉여금 | 6,437,264,358,709 | 5,844,798,195,473 | 5,180,992,003,261 |

| II.비지배지분 | 77,044,737,795 | 68,598,795,819 | 37,366,088,957 |

| 자 본 총 계 | 9,629,553,176,340 | 8,875,709,247,979 | 8,195,514,290,191 |

| 부 채 및 자 본 총 계 | 12,763,305,688,360 | 12,581,364,159,005 | 11,694,296,588,021 |

| 2023년 01월 01일 ~ 2023년 12월 31일 |

2022년 01월 01일 ~ 2022년 12월 31일 |

2021년 01월 01일 ~ 2021년 12월 31일 |

|

| 매출 | 8,939,621,475,507 | 8,394,203,036,511 | 7,141,136,827,775 |

| 영업이익 | 1,327,945,320,791 | 705,818,089,039 | 642,192,906,442 |

| 당기순이익 | 728,792,952,155 | 705,774,525,978 | 594,714,001,139 |

| 기타포괄손익 | 122,695,335,671 | 9,576,235,981 | 272,899,643,774 |

| 당기총포괄이익 | 851,488,287,826 | 715,350,761,959 | 867,613,644,913 |

| 당기순이익의 귀속 | |||

| 지배기업의 소유주 | 720,217,649,290 | 690,248,871,529 | 588,191,994,161 |

| 비지배지분 | 8,575,302,865 | 15,525,654,449 | 6,522,006,978 |

| 당기총포괄이익의 귀속 | |||

| 지배기업의 소유주 | 842,988,988,785 | 700,153,149,363 | 859,945,986,716 |

| 비지배지분 | 8,499,299,041 | 15,197,612,596 | 7,667,658,197 |

| 기본 및 희석 주당순이익 | 5,904 | 5,658 | 4,822 |

| 연결에 포함된 회사수 | 71 | 67 | 66 |

(*1) 한국채택국제회계기준 작성기준에 따라 작성되었습니다. [()는 부(-)의 수치임]

(*2) 연결대상회사 변동내용은 I. 회사의 개요 중 연결 종속회사 개황을 참고 바랍니다.

(*3) 연결회사는 전기 중 보고기간 후 사건에 따른 유형자산 손상차손 및 법인세 효과에 대해 전전기(제10기)재무제표를 수정하여 비교표시 하였습니다.

(*4) 2024년 3월 28일 예정된 정기주주총회에서 별도 및 연결재무제표 승인될 예정이며, 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유를 반영할 예정입니다.

나. 별도

| (단위 : 원) |

| 과 목 | 제 12기 말 | 제 11기 말 | 제 10기 말 |

|---|---|---|---|

| I.유동자산 | 1,640,880,629,678 | 1,930,659,450,654 | 1,812,204,359,412 |

| 현금및현금성자산 | 323,122,949,620 | 204,462,825,015 | 48,370,697,760 |

| 당기손익-공정가치 측정 금융자산 | 9,945,890,000 | 89,336,580,464 | 273,880,863,819 |

| 당기법인세자산 | - | - | 9,462,454,796 |

| 매출채권및기타채권 | 853,029,374,475 | 995,812,890,056 | 938,827,772,240 |

| 재고자산 | 412,513,217,017 | 505,645,389,929 | 346,148,741,033 |

| 기타금융자산 | 1,716,840,288 | 71,360,787,734 | 132,896,991,321 |

| 기타유동자산 | 40,552,358,278 | 64,040,977,456 | 24,882,118,443 |

| 매각예정자산 | - | - | 37,734,720,000 |

| II.비유동자산 | 4,927,696,453,936 | 4,838,448,437,706 | 4,798,790,265,549 |

| 장기금융상품 | 12,000,000 | 12,000,000 | 12,000,000 |

| 기타포괄손익-공정가치 측정 금융자산 | 103,158,229,620 | 111,458,815,590 | 46,381,721,150 |

| 당기손익-공정가치 측정 금융자산 | 93,124,628,872 | 105,583,271,324 | 89,231,325,445 |

| 관계기업투자주식 | 1,124,975,729,653 | 1,151,508,486,880 | 1,132,481,213,000 |

| 종속기업투자주식 | 1,728,329,428,637 | 1,525,422,226,254 | 1,524,434,868,079 |

| 유형자산 | 1,490,937,239,104 | 1,530,420,785,087 | 1,542,259,217,659 |

| 투자부동산 | 140,607,237,872 | 138,059,866,788 | 145,052,860,939 |

| 무형자산 | 29,067,154,495 | 28,905,248,846 | 27,314,797,312 |

| 기타금융자산 | 96,888,437,764 | 95,501,801,797 | 129,967,325,583 |

| 기타비유동자산 | 106,268,949 | 106,268,949 | 37,862,882,345 |

| 순확정급여자산 | 15,987,538,224 | 85,054,551,835 | 46,662,055,379 |

| 이연법인세자산 | 76,316,157,661 | 34,595,459,342 | 57,812,907,244 |

| 장기매출채권및기타채권 | 28,186,403,085 | 31,819,655,014 | 19,317,091,414 |

| 자 산 총 계 | 6,568,577,083,614 | 6,769,107,888,360 | 6,610,994,624,961 |

| 유동부채 | 795,406,098,909 | 1,528,490,500,980 | 939,690,262,209 |

| 비유동부채 | 301,687,689,186 | 302,558,729,777 | 971,139,998,049 |

| 부 채 총 계 | 1,097,093,788,095 | 1,831,049,230,757 | 1,910,830,260,258 |

| 자본금 | 61,937,534,500 | 61,937,534,500 | 61,937,534,500 |

| 기타불입자본 | 2,413,347,290,572 | 2,413,347,290,572 | 2,413,347,290,572 |

| 기타자본구성요소 | 829,083,632 | 8,134,536,173 | 7,526,561,253 |

| 이익잉여금 | 2,995,369,386,815 | 2,454,639,296,358 | 2,217,352,978,378 |

| 자 본 총 계 | 5,471,483,295,519 | 4,938,058,657,603 | 4,700,164,364,703 |

| 부 채 및 자 본 총 계 | 6,568,577,083,614 | 6,769,107,888,360 | 6,610,994,624,961 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 2023년 01월 01일 ~ 2023년 12월 31일 |

2022년 01월 01일 ~ 2022년 12월 31일 |

2021년 01월 01일 ~ 2021년 12월 31일 |

|

| 매출 | 3,024,973,769,258 | 3,471,707,381,551 | 2,915,221,705,245 |

| 영업이익 | 24,400,101,222 | (25,062,397,798) | (130,053,795,457) |

| 당기순이익 | 671,690,385,411 | 263,413,042,279 | 97,779,429,710 |

| 기타포괄손익 | -40,674,745,095 | 59,873,377,721 | 10,385,931,895 |

| 당기총포괄이익 | 631,015,640,316 | 323,286,420,000 | 108,165,361,605 |

| 기본 및 희석 주당순이익 | 5,506 | 2,159 | 802 |

(*1) 한국채택국제회계기준 작성기준에 따라 작성되었습니다. [()는 부(-)의 수치임]

(*2) 회사는 전기 중 보고기간 후 사건에 따른 유형자산 손상차손에 대해 전전기(제10기)재무제표를 수정하여 비교표시 하였습니다.

(*3) 2024년 3월 28일 예정된 정기주주총회에서 별도 및 연결재무제표 승인될 예정이며, 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유를 반영할 예정입니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 12 기 2023.12.31 현재 |

|

제 11 기 2022.12.31 현재 |

|

제 10 기 2021.12.31 현재 |

|