|

|

202400321 대표이사등 확인서_1 |

사 업 보 고 서

(제 43 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3 월 21 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 수성웹툰 주식회사 |

| 대 표 이 사 : | 김덕진.유영학 |

| 본 점 소 재 지 : | 인천 서구 로봇랜드로 249번길 46-39 (청라동) |

| (전 화) 032-820-5160 | |

| (홈페이지) http://www.soosung.com | |

| 작 성 책 임 자 : | (직 책) 물류사업대표 (성 명) 장태훈 |

| (전 화) 032-820-5160 | |

【 대표이사 등의 확인 】

|

|

202400321 대표이사등 확인서_1 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | - | 3 | 3 | 3 |

| 합계 | 6 | - | 3 | 3 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

(주)수성에이지브이 | 수성웹툰주식회사와 합병 |

| (주)인베스트나인 | 구.허드슨헨지인베스트먼트와 합병 | |

| 허드슨헬스케어투자조합1호 | 해산 |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2005년 12월 16일 | 해당사항 없음 |

2. 회사의 연혁

(1) 설립이후의 변동상황

2005.05 중소기업경영자 부문 대통령상 수상

2005.12 코스닥상장

2006.11 인천 서구 경서동으로 확장 이전

2007.08 품질우수 추천제품 지정(인천광역시)

2010.11 전기자동차용 배터리 충전장치 특허등록 (1009924210000)

(2) 상호의 변경

1973.10 수성공작소 설립(서울 중구 봉래동)

1977.10 수성산업운반기계로 상호 변경

1991.06 주식회사 수성으로 상호 변경

2021.03 주식회사 수성이노베이션으로 상호 변경

2022.03 주식회사 이브이수성으로 상호 변경

2023.12 주식회사 수성샐바시온으로 상호 변경

2024.02 수성웹툰 주식회사로 상호 변경

(3) 경영진의 중요한 변동

2009년 3월 20일 주주총회를 통해 김정태 대표이사로 변경함

2012년 8월02일 임시주주총회를 통해 이혜자 대표이사로 변경함.

2013년 3월 25일 주주총회를 통해 김정태 대표이사로 변경함.

2017년 3월 27일 주주총회를 통해 유철근 각자 대표이사로 변경함.

2017년 5월 11일 임시주주총회를 통해 김정태 대표이사 사임함.

2017년 6월 15일 임시주주총회를 통해 김태균 각자 대표이사로 변경함.

2017년 6월 23일 임시주주총회를 통해 유철근 대표이사 사임함.

2017년 10월 11일 임시주주총회를 통해 김대진 각자 대표이사로 변경함.

2018년 3월 19일 주주총회를 통해 김태균 대표이사 사임함.

2019년 10월 10일 임시주주총회를 통해 김대진·김덕진 각자 대표이사로 변경함.

2022년 10월 4일 임시주주총회를 통해 장태훈.정석영 각자 대표이사로 변경함

2022년 12월 13일 이사회를 통해 장태훈.김덕진 각자 대표이사로 변경함

2023년 07월 17일 임시주주총회를 통해 김덕진.유영학 각자 대표이사로 변경함

(4) 최대주주의 변경

보고서제출일 현재 2023년 07월 31일 주식회사 투믹스홀딩스 제3자 유상증자 참여로 최대주주가 변경되었습니다.

- 변경전 : 샐바시온투자조합

- 변경후 : 주식회사 투믹스홀딩스

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 07월 17일 | 임시주총 | 유영학 | - | - |

| 2023년 07월 17일 | 임시주총 | 구성모 | - | - |

| 2023년 07월 17일 | 임시주총 | 민응기 | - | - |

| 2023년 07월 17일 | 임시주총 | 정주영 | - | - |

| 2023년 07월 17일 | 임시주총 | 현호성 | - | - |

| 2023년 07월 17일 | 임시주총 | 이상국 | - | - |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 43기 (2023년말) |

42기 (2022년말) |

41기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 111,151,500 | 73,551,600 | 57,412,638 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 55,575,750,000 | 36,775,800,000 | 28,706,319,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 55,575,750,000 | 36,775,800,000 | 28,706,319,000 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 700,000,000 | - | 700,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 111,151,500 | - | 111,151,500 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 111,151,500 | - | 111,151,500 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 111,151,500 | - | 111,151,500 | - | |

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 03월 29일 | 제42기정기주주총회 | 제45회(감사의 선임) | 법개정에 따른 변경 |

| 2023년 07월 17일 | 제43기임시주주총회 | 제2호(목적) 제5조(발행예정주식총수) 제8회1(주식등의 전자등록) 제9조(신주인수권) 제17조(전환사채의 발행) |

사업영역확대 조문정비 조문정비 조문정비 조문정비 |

| 2024년 02월 19일 | 제43기임시주주총회 | 제1호(상호변경) | 기업이미지제고 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 운반하역 기계 제조 및 판매업 | 영위 |

| 2 | 기타 기계류 및 부품의 제조 | 영위 |

| 3 | 설비공사 업 | 영위 |

| 4 | 부동산 매매 및 임대 업 | 영위 |

| 5 | 수출입 판매업 | 영위 |

| 6 | 기계 대여 업 | 영위 |

| 7 | 승강기 제조업 및 보수 업 | 영위 |

| 8 | 자동화 기계 | 영위 |

| 9 | 환경기계 | 영위 |

| 10 | 전자 상거래 쇼핑몰 프로그램 개발 업 | 미영위 |

| 11 | 인터넷 쇼핑몰 사업 | 미영위 |

| 12 | 정보통신 네트워크 구축 및 컨설팅 업 | 미영위 |

| 13 | 컴퓨터 하드웨어 및 소프트웨어 개발 및 판매업 | 미영위 |

| 14 | 통합 솔루션 프로그램 개발 업 | 미영위 |

| 15 | 도로청소차제조 및 청소차제조 | 영위 |

| 16 | 청소기제조(전기기기,가정용) | 영위 |

| 17 | 기계식바닥청소기제조(수동식) | 영위 |

| 18 | 전자전기기계기구 및 관련기기와 그 부품의 제조 및 판매 | 영위 |

| 19 | 통신기계기구 및 관련기기와 그 부품의 제조 및 판매 | 미영위 |

| 20 | 건강보조기구의 제조 및 판매 | 미영위 |

| 21 | 전동기,발전기 및 자기변환장치의 제조 | 미영위 |

| 22 | 인터넷관련 사업, 정보통신사업 및 이와 관련한 금융지원 서비스업 | 미영위 |

| 23 |

자회사(자회사 및 손자회사가 지배하는 회사를 포함한다. 이하 같다)의 주식 또는 지분을 취득, 소유함으로써 제반 사업내용을 지배, 경영지도, 정리, 육성하는 지주사업 |

영위 |

| 24 | 자회사 등에 대한 자금 및 업무지원사업 | 영위 |

| 25 |

자회사 등과 상품의 공동개발, 판매 및 설비, 전산시스템 등의 공동활용 등을 위한 사무지원업무 |

영위 |

| 26 | 무선전력전송 기술개발 | 미영위 |

| 27 | 의.생명과학 및 환자치료산업 영위업체 등 바이오 산업에 대한 유가증권 등의 투자 또는 공동사업운영 | 미영위 |

| 28 | 건강기능식품 제조, 유통, 판매업 | 미영위 |

| 29 | 바이오산업관련 기술 및 제품의 개발 생산 | 미영위 |

| 30 | 자동차 부품, 액세서리 수입 및 판매업 | 영위 |

| 31 | 수출입업 및 동대행업(자동차 관련부품) | 영위 |

| 32 | 도소매업(자동차부품등) | 영위 |

| 33 | 산업용 로봇의 제조 및 판매업 | 영위 |

| 34 | 배터리 및 축전지(1.2차전지) 개발 및 판매업 | 미영위 |

| 35 | 정보통신 네트워크 기기 | 미영위 |

| 36 | 정보통신 서비스 개발 | 미영위 |

| 37 | 프로그램 개발 및 인터넷 | 미영위 |

| 38 | 광물자원 수출입 및 유통업 | 미영위 |

| 39 | 연료전지발전소의 건설, 관리 및 운영사업 | 미영위 |

| 40 | 본 사업의 건설, 관리 및 운영에 따라 정부 또는 지방자치단체 또는 관련업체로 본 사업의 부속시설 건설, 관리 및 운영 또는 동 부속시설의 임대, 분양업 | 미영위 |

| 41 | 연료전지 발전사업 | 미영위 |

| 42 | 전기판매업 | 미영위 |

| 43 | 열원판매업 | 미영위 |

| 44 | 환기장치 및 중앙집진식 청소기의 판매 및 사후관리서비스 | 미영위 |

| 45 | 냉난방 시스템의 판매 | 미영위 |

| 46 | 공기조절장치 제조업 | 미영위 |

| 47 | 송풍기환기장치, 급배기장치 제조업 | 미영위 |

| 48 | 자동여과기, 분리기, 제습기, 전열교환기 제조업 | 미영위 |

| 49 | 공기배관 공사업 | 미영위 |

| 50 | 전기통신공사업 | 미영위 |

| 51 | 기계설비 공사업 | 미영위 |

| 52 | 식기세척기, 비데 렌탈사업 | 미영위 |

| 53 | 정수기, 손소독기 렌탈사업 | 미영위 |

| 54 | 퍼스널모빌리티(전기(전동)자전거,전동킥보드 등) 수입,유통,판매,제조 및 수리(AS)업 | 미영위 |

| 55 | 퍼스널모빌리티 부품 수입, 유통, 판매 및 제조업 | 미영위 |

| 56 | 퍼스널모빌리티 배터리팩 유통, 판매, 제조 및 수리 (AS)업 | 미영위 |

| 57 | 반도체 장비 제조 및 판매업 | 미영위 |

| 58 | 반도체 장비 부품 제조 및 판매업 | 미영위 |

| 59 | 국내외 유가증권 투자 및 관련 부대사업 | 미영위 |

| 60 | 다중채널 네트워크 사업 | 미영위 |

| 61 | 영화, 드라마 및 방송용 컨텐츠 제작 및 유통업 | 미영위 |

| 62 | 연예매니지먼트업 | 미영위 |

| 63 | 폐밧데리 수집분리 제조업 | 미영위 |

| 64 | 수지 및 유리수거 재활용 및 재생 제조업 | 미영위 |

| 65 | 비철금속 소재 및 관련 제품 제조 판매업 | 미영위 |

| 66 | 화학 강화유리 곤련 설비의 제작 판매 및 유통업 | 미영위 |

| 67 | 전기차 제조 및 판매업 | 영위 |

| 68 | 의약품 제조 및 판매업 | 미영위 |

| 69 | 의약외품 제조 및 판매업 | 미영위 |

| 70 | 의료기기 개발 및 제조 판매업 | 미영위 |

| 71 | 바이오, 미생물 제조 및 판매업 | 미영위 |

| 72 | 의약 연구개발업 및 자문업 | 미영위 |

| 73 | 동물용 의약품등 제조 및 판매업 | 미영위 |

| 74 | 동물사료, 식품제조 및 판매업 | 미영위 |

| 75 | 건강식품 및 건강보조식품 제조 및 판매업 | 미영위 |

| 76 | 잡화, 세제류 제조 및 판매업 | 미영위 |

| 77 | 홈쇼핑 판매업 | 미영위 |

| 78 | 경영 컨설팅 및 마케팅업 | 미영위 |

| 79 | 위 각호에 관련된 전자상거래 및 통신 판매업 | 미영위 |

| 80 | 캐릭터, 이모티콘, 인테리어, 제품, 시각 디자인 제작 및 판매, 용역 | 미영위 |

| 81 | 웹툰, 애니메이션 제작 및 판매 | 미영위 |

| 82 | 출판업 (전자책 및 일반출판) | 미영위 |

| 83 | 광고 제작 및 광고 대행 서비스 | 미영위 |

| 84 | 위 각호에 관련된 수출입 (무역)업 | 영위 |

| 85 | 위 각호에 관련된 부대사업일체 | 영위 |

1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 06월 03일 | 60. 위 각호에 부대하는 사업일체 61. 추가 62. 추가 63. 추가 64. 추가 65. 추가 66. 추가 |

60. 반도체 장비 제조 및 판매업 61. 반도체 장비 부품 제조 및 판매업 62. 국내외 유가증권 투자 및 관련 부대사업 63. 다중채널 네트워크 사업 64. 영화,드라마 및 방송용 컨텐츠 제작 및 유통업 65. 연예매니지먼트업 66. 위 각호에 부대하는 사업일체 |

| 추가 | 2021년 08월 03일 | 66. 위 각호에 부대하는 사업 일체 | 66.폐밧데리 수집분리 제조업 67.수지 및 유리수거 재활용 및 재생 제조업 68.비철금속 소재 및 관련 제품 제조 판매업 69.화학 강화유리 관련 설비의 제작 판매 및 유통업 70. 위 각호에 부대하는 사업일체 |

| 추가 | 2022년 03월 29일 | 70. 위 각호에 부대하는 사업일체 |

70.전기차 제조 및 판매업 71. 위 각호에 부대하는 사업일체 |

| 삭제 | 2022년 10월 04일 |

35. 블록체인 기술 관련 호스팅 서비스업 36. 블록체인 기반 암호화 자산 매매 및 중개업 37. 블록체인 기술 관련 기타 정보서비스업 |

35. <삭제> 36. <삭제> 37. <삭제> |

| 추가 | 2022년 10월 04일 |

67. 추가 81. 위 각호에 부대하는 사업일체 |

67. 의약품 제조 및 판매업 68. 의약외품 제조 및 판매업 69. 의료기기 개발 및 제조 판매업 70. 바이오, 미생물 제조 및 판매업 71. 의약 연구개발업 및 자문업 72. 화장품 제조 및 판매업` 73. 동물용 의약품등 제조 및 판매업 74. 동물사료, 식품 제조 및 판매업 75. 건강식품 및 건강보조식품 제조 및 판매업 76. 잡화, 세제류 제조 및 판매업 77. 홈쇼핑 판매업 78. 경영 컨설팅 및 마케팅업 79. 위 각호에 관련된 전자상거래 및 통신 판매업 80. 위 각호에 관련된 수출입(무역)업 81. 위 각호에 관련된 부대사업일체 |

| 추가 | 2023년 07월 17일 |

1~79.종전 동일 80. 위 각호에 관련된 수출 및 (무역)업 81. 위 각호에 관련된 부대사업일체 83. 추가 84. 추가 85. 추가 |

80. 캐릭터, 이모티콘, 인테리어, 제품, 시각 디자인 제작 및 판매, 용역 81. 웹툰, 애니메이션 제작 및 판매 82. 출판업(전자책 및 일반출판) 83. 광고 제작 및 광고 대행 서비스 84. 위 각호에 관련된 수출 및 (무역)업 85. 위 각호에 관련된 부대사업일체 |

2. 변경 사유

사업영역 확대를 위한 목적 사업 추가 및 미영위업종 삭제

정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 추가 | 60. 반도체 장비 제조 및 판매업 61. 반도체 장비 부품 제조 및 판매업 62. 국내외 유가증권 투자 및 관련 부대사업 63. 다중채널 네트워크 사업 64. 영화,드라마 및 방송용 컨텐츠 제작 및 유통업 65. 연예매니지먼트업 |

2021년 06월 03일 |

| 추가 | 66.폐밧데리 수집분리 제조업 67.수지 및 유리수거 재활용 및 재생 제조업 68.비철금속 소재 및 관련 제품 제조 판매업 69.화학 강화유리 관련 설비의 제작 판매 및 유통업 |

2021년 08월 03일 |

| 추가 | 70.전기차 제조 및 판매업 71. 위 각호에 부대하는 사업일체 |

2022년 03월 29일 |

| 삭제 | 35. 블록체인 기술 관련 호스팅 서비스업 36. 블록체인 기반 암호화 자산 매매 및 중개업 37. 블록체인 기술 관련 기타 정보서비스업 |

2021년 10월 04일 |

| 추가 | 67. 의약품 제조 및 판매업 68. 의약외품 제조 및 판매업 69. 의료기기 개발 및 제조 판매업 70. 바이오, 미생물 제조 및 판매업 71. 의약 연구개발업 및 자문업 72. 화장품 제조 및 판매업` 73. 동물용 의약품등 제조 및 판매업 74. 동물사료, 식품 제조 및 판매업 75. 건강식품 및 건강보조식품 제조 및 판매업 76. 잡화, 세제류 제조 및 판매업 77. 홈쇼핑 판매업 78. 경영 컨설팅 및 마케팅업 79. 위 각호에 관련된 전자상거래 및 통신 판매업 80. 위 각호에 관련된 수출입(무역)업 |

2022년 10월 04일 |

| 추가 | 80. 캐릭터, 이모티콘, 인테리어, 제품, 시각 디자인 제작 및 판매, 용역 81. 웹툰, 애니메이션 제작 및 판매 82. 출판업(전자책 및 일반출판) |

2023년 07월 17일 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사가 신규로 진출하는 사업분야는 만화, 소설 등 콘텐츠의 제작과 유통사업이며 구체적으로는 웹툰사업입니다. 웹툰은 인터넷(World Wide Web)을 지칭하는 웹(Web)과 만화를 뜻하는 카툰(Cartoon)을 합친 신조어입니다. 그래서 가장 간단하게 정의하면 "웹을 통해 유통, 소비되는 만화"입니다. 웹툰은 웹/앱이라는 디지털 매체를 통해 무제한에 가까운 배포가 가능하며 작가와 독자가 직접 실시간으로 소통할 수 있는점이 특징입니다. 국내 웹툰 산업은 2000년대 초반 국내 주요 포털의 무료 서비스로서 기틀을 다져온 이래 이용자와 창작자의 폭발적인 호응을 얻어 새로운 생태계를 구축하며 기존 출판만화 시장을 뛰어넘는 새로운 산업으로 발돋움했습니다.

2012년도에는 국내 주요 포털 플랫폼들은 웹툰의 유료 결제 모델을 처음으로 도입했고 중소형 유료 웹툰 플랫폼들 역시도 시장에 등장하기 시작해, 현재 30개 이상의 웹툰 플랫폼이 시장에서 경쟁하고 있습니다.

당사는 지난 40여년간 물류장비 사업 분야에서 경쟁력을 유지하여 왔으나 최근 10년동안 경쟁심화에 따른 수익성 악화로 안정적인 영업수익을 달성하지 못하고 있습니다. 이에 따라 당사는 지난 3년간 경쟁이 치열한 당사의 물류장비 사업외에 신규사업에 지속적으로 투자하여 왔으나 두드러진 성과를 이루지 못하고 있습니다. 이에 당사는 향후 성장성이 높고 영업이익율이 20%달하는 영업이익을 달성하고 있는 웹툰사업에 진출하게 되었습니다. 당사가 웹툰사업에 진출하면서 투믹스와 투믹스글로벌의 경영성과가 당사의 재무제표에도 반영되므로 향후 당사의 손익구조에 가산되어 당사의 경영성과가 크게 좋아질 것으로 기대됩니다.

2.시장의 주요 특성ㆍ규모 및 성장성

세계 만화 시장은 온.오프라인을 통해 유통되는 인쇄 출판만화 및 온라인, 모바일을 통해 유통되는 디지털만화(웹툰)으로 구성되어 있으며, 웹툰 콘텐츠 산업은 과거 인쇄 중심 출판업에서 스마트 기술의 발달로 언제 어디서나 볼 수 있는 디지털 콘텐츠로 발전하였습니다. 만화 산업은 대중문화를 선도하는 콘텐츠로 산업의 구조적 변화를 이끄는 핵심적인 사회적 트렌드로 자리매김하고 있으며, 2021년~2026년간 세계 시장규모 CAGR은 약 6.09%로 예상됩니다.

또한, 한국콘텐츠진흥원 발간 '2022 해외 콘텐츠 시장 분석'에 따르면 아시아/태평양 시장은 꾸준히 성장하여 2026년 118억 9,200만 달러에 이를 것으로 전망됩니다. 아시아ㆍ태평양 만화시장의 2021년~2026년간 시장규모 CAGR은 약 7.75%로 예상됩니다. 한국과 중국을 중심으로 웹툰 시장이 성장하고 있으며 전통적으로 만화산업이 발달한 일본에서도 디지털 만화 수요가 크게 증가하고 있습니다. 동남아시아 국가에서도 디지털 만화 소비가 늘면서 한국 웹툰이 인기를 끌고 있습니다. 2017년 17.0% 비중의 디지털 만화시장 비중은 2021년 22.8%, 2026년 26.7%까지 확대될 전망입니다. Entertainment & Media Technologies에 따르면 아시아ㆍ태평양의 만화시장 성장 및 웹툰부문의 만화시장 점유율 확대 고려시, 아시아ㆍ태평양 웹툰 시장의 2022년~2030년간 시장규모 CAGR은 약 36.7%로 예상됩니다.

3.신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

당사는 금번 웹툰 사업에 진출하기 위하여 ㈜투믹스 주식 41%를 717억원에 취득하여 투믹스의 2대주주가 되었습니다. 당사는 금번 투자를 위하여 유상증자로 250억원, 전환사채로 367억원을 신규로 발행하였습니다.

4.사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

당사는 웹툰사업을 추진하기 위하여 투믹스홀딩스의 유영학대표이사를 당사의 대표이사로 선임하였고 당사내에 작품개발팀과 마켓팅팀을 구성하고자 합니다. 당사는 2023년 하반기에 웹툰개발팀을 통하여 확보한 작품을 당사의 관계회사인 투믹스의 플랫폼을 통한 서비스 매출을 진행할 계획이며 이외에 글로벌 웹툰플랫폼인 네이버웹툰이나 아마존에도 서비스를 추진하고자 합니다.

5. 기존 사업과의 연관성

당사는 더퀸에이엠씨㈜의 지분을 66.67%를 보유하고 있으며 동사는 연예인매니지먼트 회사로 김남주와 김승우 등의 핵심배우가 있습니다.

최근 들어 OTT서비스 회사들이 크게 증가하면서 콘텐츠에 대한 수요가 폭발하고 있고` 따라서 현재 콘텐츠시장에서는 하나의 원천 IP로 여러 유형의 2차 저작물을 제작하는 OSMU(One Source Multi-Use)가 필수적입니다.

OSMU 전략

√ 하나의 IP소스로 여러 상품 유형을 제작하여 다양한 방식으로 부가 가치를 창출하는 마케팅 기법

√ 웹소설, 웹툰, 드라마, 게임, 캐릭터 등 다양한 형태로 활용

OSMU의 장점

√ 검증된 오리지널 IP로 추가적 비용부담 및 리스크를 최소화하면서 다른 상품으로 전환하여 높은 부가가치 창출

웹소설/웹툰이 원천 IP로서 가지는 장점

√ 다양하고 무수히 많은 이야기가 끊임없이 창작되는 구조

√ 웹소설/웹툰 플랫폼을 통하여 실시간으로 평가가 이루어 지기 때문에 비용 및 시간 측면에서 효율적으로 빠르게 IP 흥행여부 검증 가능

√ 내러티브 형식의 작품이므로 2차 제작 과정에서 스토리 각색이 쉬움

√ 웹소설 기반의 웹툰인 ‘노블코믹스’ 증가 추세

투믹스의 작품 중 드라마로 제작된 사례는 다음과 같습니다.

|

|

드라마제작작품 |

또한, 투믹스 원작으로 앞으로 제작될 작품은 35세 강무열을 포함하여 4작품이 추진되고 있습니다.

|

|

추진예정작품 |

6. 주요 위험

당사는 웹툰을 서비스하는 플랫폼회사로 작가의 모집, 작품의 제작, 판매기획, 광고기획, 자금관리, 내부통제 등 많은 부분에서 경험있고 능력있는 핵심인재를 육성하여야 하고 이를 유지하여야 합니다. 그러나 당사가 이러한 핵심인재 확보에 성공하지 못할 경우 당사가 예상하고 있는 영업이익의 규모가 감소할 수 있습니다.

한국의 웹툰 산업은 2000년대 인쇄매체를 기반으로 한 출판만화 시장이 쇠퇴하면서 정보통신기술을 기반으로 웹툰시장이 떠오르기 시작했습니다. 2003년 주요 포털들 이 웹툰 서비스를 제공하면서 현 웹툰 시장의 초기 구도가 형성되었습니다. 인터넷을 주요 매체로 한 웹툰 시장은 2009년도의 스마트폰 도입으로 전환점을 맞이 했습니다 . 국내 스마트폰 보급률과 모바일 인터넷 이용빈도 및 시간의 증가에 따라 웹툰 산업 시장 역시도 빠르게 성장했으며, 이에 따라 웹툰의 콘텐츠로서의 가치도 빠르게 상승 했습니다. 2012년도에는 국내 주요 포털 플랫폼들은 웹툰의 유료 결제 모델을 처음으로 도입했 고 중소형 유료 웹툰 플랫폼들 역시도 시장에 등장하기 시작해, 현재 30개 이상의 웹 툰 플랫폼이 시장에서 경쟁하고 있습니다.

국내 웹툰 플랫폼의 양대산맥인 네이버웹툰과 카카오엔터테인먼트는 북미 지역을 타깃으로 한 '글로벌화'를 목표로 경쟁적으로 인수ㆍ합병에 돌입했습니다. 웹툰의 본사 를 미국으로 옮기고, 'LINE WEBTOON'에서 'WEBTOON'으로 플랫폼명을 변경한 네이버는 북미 최대 규모의 웹소설 플랫폼 '왓패드(Wattpad)'를 인수했으며, 글로벌 웹툰 플랫폼 '태피툰(Tappytoon)'의 운영사인 콘텐츠퍼스트에 지분 투자를 감행하기 도 했습니다 카카오엔터테인먼트도 IP 확장을 목표로 인수한 북미 웹툰 플랫폼 '타파스(Tapas)'와 집단 창작 시스템을 갖춘 웹소설 플랫폼 '래디쉬(Radish)'를 합병하여 '타파스엔터테 인먼트'를 출범하였습니다. 카카오엔터테인먼트는 두 업체를 합병함으로써 현지 IP 를 확보하고, 국내 IP를 해외로 유통하는 긴밀한 파이프라인이 구축되었습니다.

키다리스튜디오는 미국과 일본에 현지법인을 설립하여 활약했던 레진코믹스를 운영 하는 레진엔터테인먼트를 지분교환 형식으로 인수함으로써 미국, 일본 등의 진출 등 글로벌 시장 판로를 확대하고 있습니다.

남성향 성인 장르를 주로 서비스하는 탑코미디어는 '탑툰 플러스'를 론칭하여 탑툰의 대표작 200여 편에 이르는 작품을 영문버전으로 서비스하였습니다.

위에서 본 바와 같이 카카오, 네이버 등 대형 사업자를 제외하고도 중소형 법인들도 해외 진출을 적극 모색하고 있어 국내 시장의 경쟁 뿐만 아니라 해외시장의 경쟁도 치열할 것으로 판단됩니다. 최근 들어 대형사인 카카오나 네이버 등도 성인물 시장에 적극 진출할 것으로 판단되어 경쟁은 더욱 심화될 수 있습니다.

7. 향후 추진계획

당사는 2023년 8월에 투믹스 지분 41%를 취득하면서 본격적으로 웹툰시장에 진출하였고 웹툰시장에 전문적인 인재를 당사의 경영진으로 채용하였습니다. 이외에 당사는 2023년 하반기부터 웹툰 개발과 마켓팅을 당사내에 조직하여 신규 작품의 개발과 글로벌 마켓팅에 주력하고자 합니다.

8. 미추진 사유

- 해당없음.

II. 사업의 내용

1. 사업의 개요

1. 물류기기 산업의 개황

지게차로 대표되는 국내의 물류기기산업은 건설, 중화학공업의 산업인프라 확충, 생산설비투자 확대 및 생활향상에 따른 유통산업의 수요증가에 힘입어 1980년 이후 급신장을 하여 왔습니다. 특히 국내시장 형성단계인 1980년대 초부터 IMF이전까지 급속한 성장세를 보였으나 1998년 이후 물류기기산업은 사업축소 및 물류기기산업체의 해외 매각을 비롯한 구조조정과 산업 재편 과정을 겪었습니다. 그 이후 적극적인 구조조정, 해외경기의 호황 및 경제회복 기대심리에 따른 투자증대로 회복궤도로 진입하여 지속적으로 성장하고 있습니다.

현재 당사가 경쟁 우위를 달성하고 있는 산업차량 시장은 다수의 업체가 유사한 제품을 생산함에 따라 가격 경쟁력 위주의 시장으로 경쟁이 치열한 편입니다. 이에 따라 중고제품 판매, 렌탈사업, AS 부품판매 등 새로운 장비의 개발 및 판매와 시너지 창출이 가능한 사업으로 규모가 확대되고 있습니다.

국내 운반하역장비 및 전동물류기기를 생산할 수 있는 능력을 가진 제조업체는 줄어들고 있는 실정이며 현재 국내물류기기 시장은 중대형기기의 경우 두산인프라코어, 현대중공업, 클라크 등 주로 대기업에서 생산되며 중·소형은 수성, 토비카, DMC Korea 외 몇 개의 제조사가 생산하고 있습니다. 세계적으로는 미주, 선진유럽국가 등 불과 몇 개국으로 아시아에서는 일본, 한국과 최근에 대만, 중국 등에 제조업체가 분포되어 있습니다.

1-2. 대내외 주요 현황 및 전망

가. 대내외 산업환경

| 구 분 | 물류장비 산업 | |

| 대외 | 정부 및 시장 |

·기업 체감경기 하락, 불확실성 상승 ·물류성비에 대한 투자 감소 ·신규 물류센터 건설 감소 및 증설 최소화 ·물류설비 투자 유보상황 발생 ·최저임금 상승에 따른 자동화 물류설비에 대한 수요 증가 ·중고 장비의 수요 증가 ·가격이 저렴한 소형 물류기기의 수요증가 |

| 경쟁사 | ·렌탈 영역의 사업 확장 ·중고제품 임대 ·소형 물류기기의 개발 ·자동화 물류장비에 대한 연구 및 개발 |

|

| 대 내 | ·자동화 물류기기에 대한 연구 및 개발 ·렌탈 사업 준비 |

|

1-3. 국내시장 현황

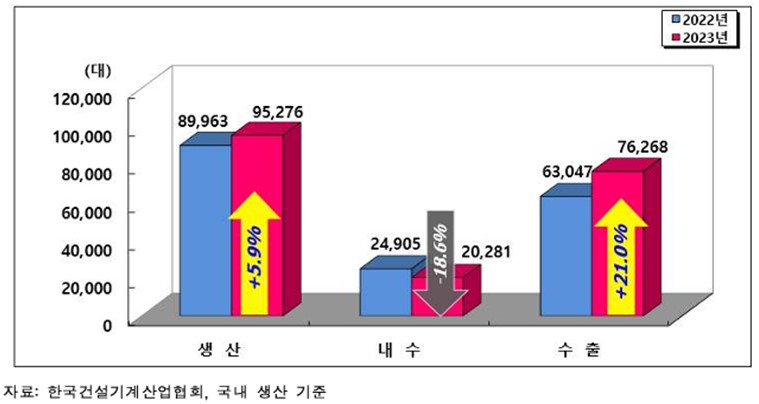

2023년 1~10월 완성차 국내판매는 20,281대로 전년동기대비 18.6% 감소하였습니다.,

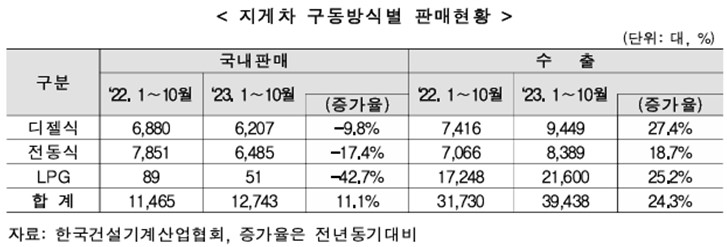

구동방식별 지게차 판매 현황을 살펴보면, 디젤식 판매는 6,207대로 전년동기대비 9.8% 감소, 전동식 판매는 6,485대로 17.4% 감소, LPG 판매는 51대로 42.7%로 감소 하였습니다.

|

|

건설기계 생산판매현황 (1~10월) |

국내 판매는 기업들의 투자 위축과 부동산 경기 침체 등 전반적인 건설시장의 악화로 장기침체로 이어질 것으로 보여집니다. 수출의 경우 글로벌 각 국의 지속적인 인프라 투자와 이차전지 소재 원재료 채굴 증가가 이어지며 북미, 유럽, 중동 등을 중심으로 지속적인 성장세를 유지하고 있습니다.

구동방식별 판매 비중

|

|

지게차 구동방식별 판매현황 |

1-4. 해외시장현황

전 세계 지게차 판매 현황은 2020년 1,582,605대 대비 2021년 1,969,410대를 판매하여 24% 상승하였습니다. 2021년 세계 물류기기 시장 점유율 순위는 1위 Toyota Industries Corporation (Toyota, Raymond) $15.92 billion, 2위 KION Group (Linde, Still, Baoli) $7.37 billion, 3위 Jungheinrich AG $5.51 billion, 4위 Mitsubishi Nichiyu Forklift (UniCarriers, Mitsubishi, CAT, TCM, Atlet, Barrett, Jungheinrich(NA only)) $40.1 billion, 5위 Crown Equipment $36.2 billion, 6위 Hyster-Yale Materials Handling $30.7 billion, 7위 Anhui Forklift (HELI, CHL) $24.1 billion, 8위 Hangcha Group $22.7 billion. 9위 Doosan Industrial Vehicle $13,5 billion, 10위 Manitou $12.5 입니다.

2022년 WITS 자료에 따른 CLASS별, 지역별 현황은 아래표와 같습니다.

|

CLASS |

2021 |

2022 |

증가율 |

|

Ⅰ |

290,837 | 334,788 |

15% |

|

Ⅱ |

135,677 | 139,789 |

3% |

|

Ⅲ |

907,532 | 941,181 |

4% |

|

Ⅳ |

635,364 | 590,546 |

-7% |

[CLASS별 현황]

|

지역 |

2021 |

2022 |

증가율 |

|

유럽 |

583,923 | 638,309 |

9% |

|

미주 |

333,013 | 376,566 |

13% |

|

아시아 |

1,005,513 | 931,572 |

-7% |

|

아프리카 |

18,615 | 20,639 |

11% |

|

오세아니아 |

28,346 |

39,218 |

38% |

[지역별 현황]

2. 반도체 사업의 개황

당사가 54%의 지분을 보유하고 있는 퓨쳐하이테크는 반도체 관련 사업을 영위하고 있으며 반도체 분야 중 전공정과 후공정의 테스트 관련 장비와 부품을 제조 및 판매하고 있습니다.

퓨쳐하이테크의 핵심 제품은

① 반도체 제조공정 중 반도체 소자의 전기적 기능의 검사를 위한 테스트 공정에 소요되는 프로브 카드(Probe Card)

② 반도체 IC의 Final Test시 양품 또는 불량인지를 검사하는 데 사용되는 소모성 부품이자 반도체 테스트 공정에 가장 중요한 핵심부품인 테스트 소켙

③ 테스트소켓과 더불어 반도체 테스트 공정 상 중요 부품중에 하나인 테스트인터페이스유닛

④ 그 외 반도체 검사장비 관련 소모품 등입니다.

반도체 제조공정은 크게 웨이퍼를 제조하는 전공정과 제조된 웨이퍼를 가공하여 각각의 반도체 칩을 생산하는 후공정으로 구분됩니다. 전공정은 웨이퍼상에 설계된 회로에 따라 여러 종류의 막을 형성하고 불필요한 부분을 제거하는 과정을 반복하며 전자회로를 형성하는 공정입니다. 후공정은 개별 칩별로 전기적 신호를 연결하고 형상 가공의 역할을 하는 패키징 공정과 반도체 소자의 전기적 기능을 검사하는 테스트 공정으로 분류됩니다.

당사의 제품이 사용되는 테스트 공정은 패키징 이전 단계인 웨이퍼 상태에서 진행되는 웨이퍼 테스트(Wafer Test)와 패키징 공정 완료 후 완성된 개별 칩에 대한 검사를 수행하는 패키지(PKG Test) 테스트로 구분되며 퓨쳐하이테크 주요 제품은 프로브 카드를 제조하기 위한 보드와 관련 소모성 부품입니다.

테스트소켓이란 반도체제조사에서 개발, 제조되어 스마트폰, 자동차, IT, BT, 각종 가전제품 등에 사용되는 반도체 IC의 Final Test시 양품 또는 불량인지를 검사하는 데 사용되는 소모성 부품이자 반도체 테스트 공정에 가장 중요한 핵심부품으로 신규 반도체 IC 개발시 Test용 컨택터로 동반하여 개발되어야 하는 소량 다품종의 제품이며 Quality, Cost, Delivery, Speed 등 혁신적인 기술력이 요구되는 반도체를 포함한 모든 전자부품 제조공정에 필수 부품입니다. 동 제품의 세계 시장 규모는 2019년 기준 약 9억 달러로 연평균 성장률은 5~6% 입니다. 그러나 2020년 팬데믹 상황으로 반도체 수요가 증가하면서 관련 분야의 시장 규모 역시 증가했을 것으로 전망하고 있습니다.

테스트인터페이스유닛은 테스트소켓과 더불어 반도체 테스트 공정 상 중요 부품중에 하나 입니다. 퓨쳐하이테크는 번인테스트용 번인보드(Burn-in Board), 메모리반도체용 인터페이스보드(Interface Board))를 공급하고 있습니다.

3. 매니지먼트 사업의 개황

당사가 66.67%의 주식을 보유하고 있는 (주)더퀸에이엠씨는 매니지먼트 관련 사업을 영위하고 있으며 매니지먼트 사업은 소속 연예인의 방송, 영화, 광고 출연 등 연예인 활동에 따른 수익사업입니다.

매니지먼트 비즈니스는 네트워크가 가장 중요한 부분이기 때문에 소자본으로 창업이 가능하여 자본적 진입장벽이 낮은 편에 속합니다. 그렇기 때문에 소수의 대규모 회사를 제외하고는 한 명에서 수명의 연예인을 보유한 중소규모의 작은 매니지먼트 회사들이 난립해있는 상황입니다.

매니지먼트 비즈니스는 배우뿐만 아니라 가수, 예능인, 스포츠맨에 이르기까지 다양한 분야의 연예인에 대한 매니지먼트가 가능하여 각 직군에 특화되어 있는 회사들이 비즈니스를 영위하고 있습니다.

최근에는 K-POP 및 한류의 인지도 제고에 따른 문화 및 콘텐츠의 국가간 교류가 증가함에 따라 연예인들의 해외 진출 역시 증가 하고 있습니다. 과거 국내활동에만 한정되어 있던 연예인들의 매니지먼트 활동 역시 해외시장으로 그 지역을 넓혀가고 있는 있는 실정입니다.

더퀸에이엠씨는 김남주, 김승우, 예지원, 이태란 등 중견 연예인을 중심으로 한 매니먼트 사업을 영위하고 있으며 최근 들어 유투브 방송인 청담동 마녀를 중심으로 라이브커머스 사업에도 진출하여 사업영역을 확장중에 있습니다.

2. 주요 제품 및 서비스

1. 주요제품 현황

가. 품목별 매출현황 (43기) (단위:백만원)

| 사업부문 | 품목 | 용도 | 주요상표등 | 매출액 | 비율 |

| 산업용 트럭 및 적재기 제조업 | 전동지게차 | 주1) | SBF,SBR | 8,452 | 28.3% |

| 리프트 | 주2) | TL | 3,311 | 11.1% | |

| 고소작업대 | 주3) | SSL,SW,SY,SU | 2,724 | 9.1% | |

| 견인차 | 주4) | SPT,SST | 1,021 | 3.4% | |

| 스테카 | 주5) | SDL,SFE,SFH | 1,682 | 5.6% | |

| 전동차 | 주6) | SWR,SWC,SWP | 7,935 | 26.5% | |

| 파렛트 | 주8) | SHP | 1,933 | 6.5% | |

| 기타 | 부품 및 단품판매 | 2,845 | 9.5% | ||

| 합 계 | 29,904 | 100% | |||

주1) 전동지게차 (SBF, SBR)

㉠ 마이크로프로세서를 이용한 통합제어방식 시스템으로 물품을 운반, 하역, 적재등에 이용되며, 좁은 공간에서도 작업을 효율적으로 수행할 수 있습니다. 또한 밧데리를 이용하여 작동되므로 소음 및 매연이 없습니다.

㉡ 중대형지게차시장은 두산산업차량, 현대중공업, 클라크, 수성 등이 경쟁관계에 있으나 당사의 경우 진입초기단계에 있어 점유율은 아직까지 10%미만에 머물고 있습니다. 소형지게차시장의 경우 수성, 동명중공업등이 경쟁관계에 있으며 당사의 주력시장으로 50%정도의 시장점유를 하고 있습니다.

주2) 리프트 (TL)

㉠ 100%주문생산으로 주로 공장에서 제품을 생산하기 위해 작업현장에 고정으로 설치되고 있습니다.

㉡ 당사를 제외한 리프트 제작업체는 없다고 할 정도로 대부분 영세업체들이 주문제작 하고 있습니다.

주3) 고소작업대 (SSL, SW, SY, SU)

㉠ 고소작업대 : 주로 공장 및 건설현장에서 5M이상의 높은 작업을 할 때 사용되며, 또한 높은 작업 상태에서 이동이 가능합니다. 국내의 경우 제작업체는 당사가 유일하며 주로 수입상들이 수입하여 판매하고 있습니다.

㉡ 저상형 작업대 : 공작기계, 전용기계, 라인작업 등에 있어 제품의 조립 및 가공을 최적의 높이로 작업하여 작업자의 피로감을 덜어주는 제품입니다.

주4) 견인차 (SPT, SST)

㉠ 안정된 견인력과 뛰어난 작업성 및 조작성으로 화물운반에 용이하며 EPS 조향장치와 운전자 체형에 맞게 조정되는 핸들 틸팅장치를 통해 안정된 주행이 가능하도록 제작된 제품입니다.

주5) 스테커 (SDL, SFE, SFH)

㉠ 물품을 운반, 적재시에 사용되며 전동용과 수동용으로 나누어지고 있습니다.

주6) 전동차 (SWR, SWC, SWP, SWS)

㉠ 화물 운반 및 적재에 사용되며 기존의 지게차가 가지고 있는 기능을 사용 할 수 있습니다. 소형장비로 좁은 공간에서 높은 작업능력을 보여주는 제품입니다.

주7) 파렛트 (SHP)

㉠ 수동형 물류기기로 물품을 운반하는데 사용되며 주로 유통업체등에서 사용되고 있습니다.

2. 서비스 현황

가. AS 현황

1) AS 운영방식

| <A/S운영방식> | |||

| 구분 | 물류장비 | 청소차 | 핸드파렛트 |

| 무상 A/S | 12개월 | 12개월 | 3개월 |

| 유상A/S | 무상 A/S 기간 이후 및 소비자과실에 의한 고장 | ||

㉠ 제품 A/S는 구입일 기준으로 물류장비는 1년, 청소차는1년, 핸드 파렛트는 3개월로 합니다.

㉡ 무상 A/S기간이 지나거나 소비자과실에 의한 부분은 유상으로 처리하고 있으며, 각 지역별 대리점을 통하여 A/S 및 유지보수를 진행하고 있습니다.

㉢ 대리점에서 처리하기 어려운 사항은 본사 A/S팀에서 직접 관리하고 있습니다.

2) A/S의 종류

㉠ 하자처리

제품의 사용에 있어서 기능 및 구조적 결함으로 인한 하자는 무상으로 처리하고 있지만, 소비자 과실로 인한 제품의 문제는 유상으로 서비스를 해드리고 있습니다. 문제 발생 시 원인 파악을 한 이후에 각 지역별 대리점에서 A/S를 진행하고 있으며, 문제 처리보고를 통한 개선개량 방안을 만들어 이후에 같은 문제가 발생하지 않도록 합니다.

㉡ 유상처리

각 제품별 구입일로부터 일정기간이 지나면 유상처리로 진행이 됩니다. 보통 제품 노후화로 인한 부품 교체 및 배터리 교체등 부품A/S가 해당됩니다.

㉢ 입고수리

일반적으로 각 지역별 대리점에서 유지보수를 진행하지만 대리점에서 해결하기 어려운 사항은 본사A/S팀이 제품 입고 후 부품교체 및 작동테스트를 거쳐 출고가 됩니다.

3) A/S 매출현황

㉠ A/S 매출은 회복세를 보이고 있으며 거래처 발굴 및 부품 확보를 위해 노력하고 있습니다.

|

|

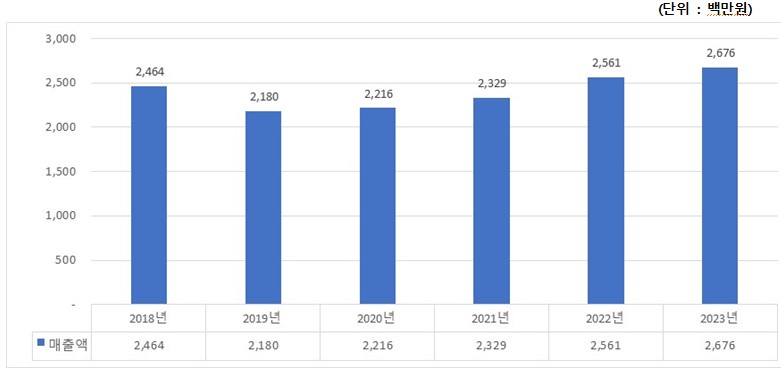

as매출현황 |

3. 원재료 및 생산설비

1. 가격변동추이

(1) 주요 원재료 가격 변동 추이

(단위:백만원)

|

품 목 |

제43기 | 제42기 | 제41기 | |

|

몸 체 |

국 내 |

1,342 | 1,704 | 2,092 |

|

수 입 |

3,898 | 4,259 | 9,997 | |

|

밧데리 |

국 내 |

1,768 | 2,334 | 2,793 |

|

수 입 |

675 | 695 | 780 | |

|

충전기 |

국 내 |

390 | 474 | 464 |

|

수 입 |

213 | 213 | 202 | |

1) 산출기준은 기별 평균 구매가격입니다.

2) 원재료의 가격변동원인은 공급업체의 공급규모 및 경제조건에 따라 가격변화가

있을 수 있으며, 또한 당사가 생산하는 제품이 특수형 제작 및 그 수가 다양하며

기별로 제품 생산 모델에 따라 가격변동이 나타날 수 있습니다.

2. 주요 매입처 현황

(1) 국내 주요 매입처

[2023년 1월 1일 ~ 12월 31일 ] (단위 : 백만원)

|

매입처 |

주요품목 |

금액 |

특수관계 |

비 고 |

|

세방전지 |

배터리 |

1,719 |

없음 |

국내독점 |

|

주식회사일성산업기계 |

리프트 |

1,642 |

없음 |

- |

|

(주)에프티글로벌 |

충전기 |

406 |

없음 |

- |

|

보원네스트 |

파렛트 외 바디 |

430 |

없음 |

- |

|

신성엔지니어링 |

실린더 |

545 |

없음 |

- |

|

현일기공 |

전동 바디 |

568 |

없음 |

- |

|

수성기계공업 주식회사 |

고소 바디 |

492 |

없음 |

- |

| 부창테크 | 리프트 | 1,310 | 없음 | - |

3. 생산능력 및 실적 현황

(1) 생산능력 (단위 : 대)

|

사업부문 |

품 목 |

제43기 |

제42기 |

제41기 |

|

산업용 트럭 및 적재기 제조업 |

전동지게차 |

2,244 |

2,244 |

2,244 |

| 스태커 |

1,470 |

1,470 |

1,470 |

|

|

기타 |

1,000 |

1,000 |

1,000 |

|

|

합 계 |

4,714 |

4,714 |

4,714 |

|

(2) 생산능력 산출근거

1) 산출기준

* 전동지게차의 일별 생산능력은 기종별 tact time을 체크하여 평균 낸 것을

환산한 자료입니다.

* 리프트의 경우 주문제작 및 외주제작 형태가 많아 자체 생산능력을

산출하기 어렵습니다.

* 기타 제품들의 경우 그 종류가 다양하고 특수형 주문제작형태의 제품이

이어서 평균적인 생산능력의 산출이 어렵습니다.

2) 산출방법 (단위 : 대)

|

제품명 |

일일 생산능력 |

년간 작업일수 |

년간 생산능력 |

|

전동지게차 |

8.5 |

264 |

2,244 |

* 평균 가동시간 : 1일 9시간 기준 / 월평균 약 22일 기준

(3) 생산실적 및 설비 현황

1) 생산실적 (단위 : 대)

|

사업부문 |

품 목 |

제43기 | 제42기 | 제41기 |

|

산업용 트럭 및 적재기 제조업 |

전동지게차 |

1,742 | 1,911 | 1,751 |

|

스태커 |

473 | 576 | 657 | |

|

기타 |

473 | 645 | 863 | |

|

합 계 |

2,687 | 3,132 | 3,271 | |

2) 생산설비 현황

[자산항목 : 유형자산] 2023년 12월 31일 기준 (단위 : 백만원)

|

사업소 |

소유 형태 |

소재지 |

구분 |

기초장부 가액 |

당기증감 |

당기 상각 |

당기말 장부가액 |

비고 |

|

|

증가 |

감소 |

||||||||

|

청라 공장 |

자가 |

인천 서구 경서동 673-18 |

토지 |

24,083 | 24,083 | - | - |

- |

|

|

건물 |

4,177 | 4,023 | 154 | - |

- |

||||

|

기계장치 |

144 | 314 | 307 | 30 | 121 |

- |

|||

|

차량운반구 |

170 | 32 | 51 | 151 |

- |

||||

|

비품 |

116 | 37 | 82 | 38 | 34 |

- |

|||

| 사용권자산 | 456 | 271 | 437 | 233 | 389 | ||||

|

합 계 |

29,146 | 654 | 28,927 | 506 | 695 |

- |

|||

* 사업보고서 제출일 현재 당사 건물과 토지는 매각예정비유동자산으로 분류 되었으며, 이전 재설비 진행 예정입니다.

4. 가동률

(1) 기별 가동률

|

사업부문 |

품 목 |

제42기 |

제42기 |

제41기 |

|

산업용 트럭 및 적재기 제조업 |

전동지게차 |

78% | 85% | 78% |

|

기타 |

38% | 49% | 61% | |

|

합 계 |

57% | 66% | 69% | |

4. 매출 및 수주상황

1. 국내매출 현황

가. 관리 구분별 매출 현황

|

|

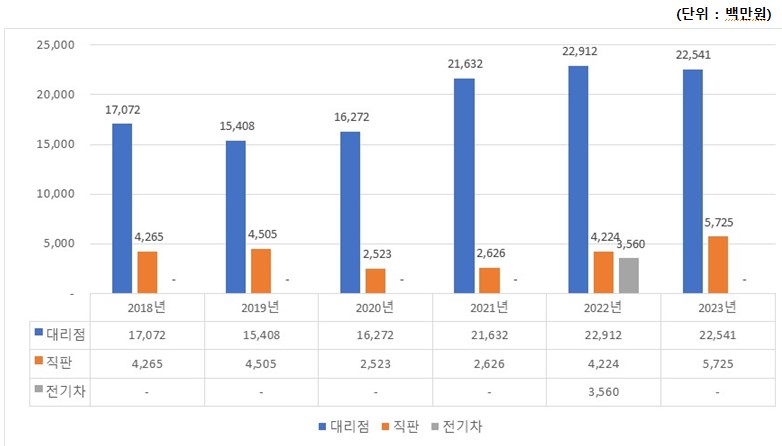

국내관리 구분별 매출현황 |

㉠ 직판 매출은 전년 동기 대비 증가하였고 대리점 매출은 전년 동기 대비 시슷한 상황이니다.

나. 지역별 매출현황

|

|

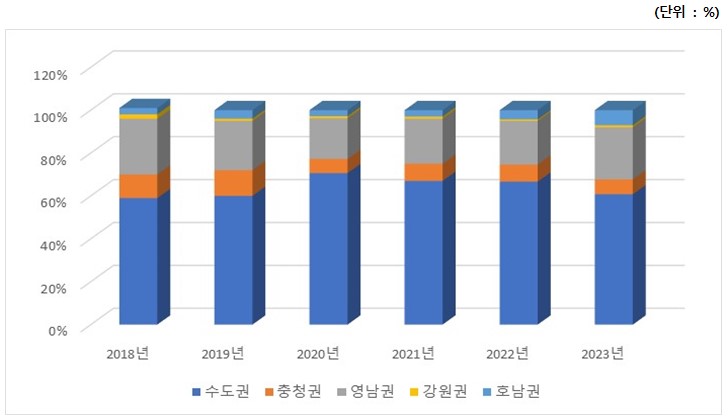

국내 지역별 매출현황 |

㉠ 수도권 지역에서 압도적인 점유율을 보이고 있으며, 기타 지역에서는 상당히 취약함을 보이고 있는 양상입니다.

다. 품목별 매출현황 (단위 : 백만원)

| 사업부문 | 품목 | 주요상표등 | 매출액 | 비율 |

| 산업용 트럭 및 적재기 제조업 | 전동지게차 | SBF.SBR | 7,791 | 27.6% |

| 리프트 | TL | 3,311 | 11.7% | |

| 고소작업대 | SSL.SW.SY.SU | 2,636 | 9.3% | |

| 견인차 | SPT.SST | 611 | 2.2% | |

| 스테카 | SDL, SFE,SFH | 1,652 | 5.8% | |

| 전동차 | SWR,SWC,SWP | 7,692 | 27.2% | |

| 파렛트 | SHP | 1,933 | 6.8% | |

| 기타 | 부품 및 전기차 | 2,639 | 9.3% | |

| 합계 | 28,266 | 100% | ||

㉠ SBR, SBF, 스태카 매출 비중이 감소하였고 전동차, 파렛트, 고소작업대 매출 비중은 전년 대비 비슷한 상황입니다.

㉡ 당사 제품군들은 경쟁사에서 국내에 도입하고 있는 저가형 수입 장비에 비하여 당사에서 제작하고 있는 제품의 가격이 높게 책정 되고 있기 때문에 이는 판매량 감소에 직접적인 영향을 주고 있으며, 이에 따라 매출이 감소하고 있는 추세입니다.

2. 국외매출 현황

가. 유형별 매출현황

(단위 : 백만원)

| 사업부문 | 매출유형 | 품 목 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

| 산업용 트럭 및 적재기 제조업 |

상품 | 핸드파렛트럭외 | 252 | 42 | 15 | 0 | 0 |

| 제품 | 전동지게차 | 1,139 | 1,067 | 1,545 | 647 | 904 | |

| 견인차 | 466 | 307 | 580 | 306 | 410 | ||

| 고소작업대 | 85 | 35 | 0 | 0 | 88 | ||

| 스태카 | 36 | 20 | 14 | 36 | 30 | ||

| A/S매출 | 163 | 136 | 170 | 207 | 206 | ||

| 기타 | 기타 | 70 | 48 | 89 | 52 | 0 | |

| 합 계 | 2,211 | 1,656 | 2,413 | 1,248 | 1,638 | ||

㉠ 주력제품(SBR, SWR, SWC, SWP, SSL 시리즈)이 해외시장에서 중국제품에 가격에 밀려 매출이 둔화되는 현상이 발생하고 있습니다.

나. 지역별 매출현황

|

|

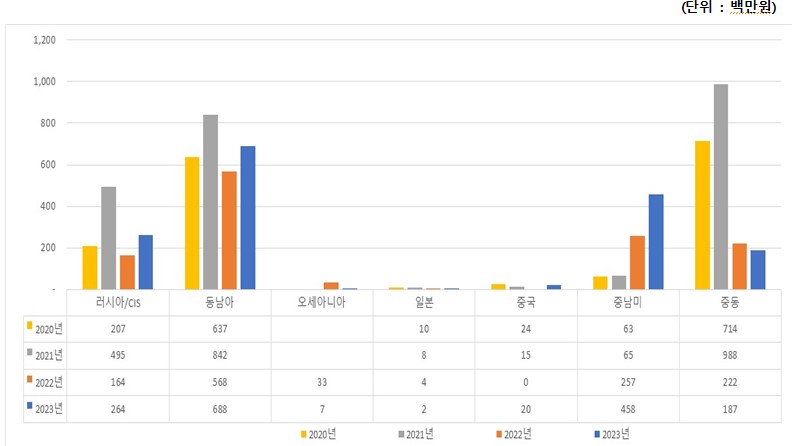

해외 지역별 매출현황 |

다. 산업동향

1) 세계적으로 현재까진 CLASS 4의 비중이 높습니다.

2) 아시아, 중동, 아프리카 지역이 CLASS 4의 비중이 제일 높고, 유럽 및 미주 지역은 CLASS 1와 CLASS 4의 비중이 거의 동일해졌습니다.

3) 매년 CLASS 1, 3의 공급량이 꾸준히 증가하고 있는 추세입니다.

라. 제품의 시장성

1) CLASS 4 : 환경규제에 다른 점유율 감소 -> 시장성 감소

2) CLASS 1, 3 : 환경규제, 리튬배터리의 개발 및 적용이 커져 점유율 증가 -> 시장성 증가

마. 판매전망

1) 물류장비 선진업체들은 리튬배터리 및 AGV 시스템을 도입, 적용, 판매하고 있습니다. 현재 수성이 개발 추진하는 리튬배터리 및 AGV 시스템 사업이 마무리 된다면 세계 선진업체들과의 경쟁이 가능할 것으로 예상하고 있습니다.

2) 현재 CLASS 4의 제품을 중국 OEM 생산으로 시장 가격경쟁력에 맞추어 수출하고 있습니다. 향후 보다 공격적인 가격정책과 마케팅을 통하여 매출이 증대될 것으로 예상되고 있습니다.

3) 국내 및 해외 제조사들은 CUSTOMIZED제품 생산을 꺼려하고 있는 실정에 자사는 고객의 현장에 맞춤 CUSTOMIZED 제품 판매하여 매출향상에 기여할 것입니다.

3. 진입의 난이도

소형물류기계의 경우 설비 등 기초 투자자본과 판매망 등이 사업을 시작하는데 큰 영향을 주지 않는 편으로 시장진입이 쉽게 이루어지고 있습니다. 다만, 이러한 소규모 업체들은 주로 한두 가지 아이템을 가지고 생산하며, 지역적 한계를 극복하지 못하므로 쉽게 도산하고 있으며, 매출의 성장을 크게 이루어 내지 못하고 있는 실정입니다. 당사의 경우 일찍이 이 분야에 들어와 전국적인 대리점 망을 구축하고 또한 소형물류기계 전 품목에 대해 생산 및 판매를 하고 있어 나름대로 시장진입의 벽을 구축하였다고 할 수 있습니다.

소형 및 중대형지게차의 경우 설비 등의 기초자본이 많이 투하되고 판매망 역시 중요한 역할을 하는 관계로 대기업들을 제외한 중소기업들이 진입하기에는 많은 어려움이 따르는 실정입니다. 다만, 대기업의 경우 대규모 시설 투자 및 고정비용의 지출 등으로 시장의 변화에 빠르게 대처할 수 없는 단점이 있습니다. 따라서 당사의 경우 전국적인 판매망과 소형전동지게차를 생산한 경험으로 자체모델을 개발 완료하여 현재 생산 중에 있습니다.

|

|

진입의 난이도 |

4. 사업현황 분석

가. 사업추이 현황

(단위 : 백만원)

| 사업부문 | 매출유형 | 품 목 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

| 산업용 트럭 및 적재기 제조업 |

상품 | 핸드파렛트럭외 | 2,808 | 1,876 | 2,158 | 2,098 | 1,933 |

| 제품 | 전동지게차 | 5,956 | 11,386 | 16,561 | 17,739 | 16,388 | |

| 견인차 | 906 | 731 | 954 | 1,231 | 1,021 | ||

| 고소작업대 | 1,440 | 1,299 | 1,403 | 1,188 | 2,724 | ||

| 스태카 | 8,264 | 1,565 | 1,952 | 1,676 | 1,682 | ||

| A/S매출 | 2,206 | 2,489 | 2,731 | 2,858 | 2,707 | ||

| 기타 | 기타 | 545 | 1,104 | 911 | 5,153 | 3,450 | |

| 합 계 | 22,125 | 20,450 | 26,670 | 31,944 | 29,904 | ||

나. 사업현황 분석

| 결과현상 | 원인 | 대책 |

| 공단 매출액 감소 | 1. 클린사업의 주력 품목인 지게차가 지원 대상에서 제외 2. 융자사업 경쟁심화 |

공단사업 이외의 새로운 사업영역의 확장 필요(렌탈, 임대 등) |

| 핸드파렛트 및 스테카 매출감소 | 중국 저가형 제품 시장판매 | 저가형 제품 도입으로 이원화 판매 필요 |

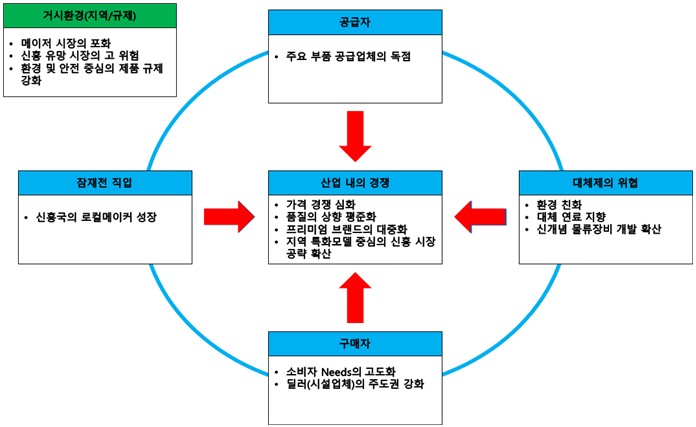

5. 영업환경 및 경쟁사 분석

가. 자사 환경 패러다임의 변화

|

구 분 |

기존패러다임 |

새로운 패러다임 |

|

영업 전략 |

대리점 중심의 영업 |

신 시장 개척 법인회사 설립 |

|

경쟁 우위 |

품질 서비스 시설업체 네트워크 확보 견고한 브랜드 인지도 |

다양한 제품 라인업 새로운 공급 프로세스 부품 조달력 강화 제품의 지속적인 개발 |

|

영업 관리 |

형식상의 거래처 관리 |

데이터 기반의 거래처 관리 |

나. 경쟁사 비교 분석

1) 전동지게차

|

구 분 |

비 젼 |

매출규모 (단위 : 백만원) |

사업구조 |

주요전략 |

|

두산 |

고객 가치 제공 극대화 사업의 지속적인 성장 스마트 솔루션 제공 사업포트폴리오 고도화 |

4,919,536 |

엔진사업부 건설기계사업부 어태치 사업부 |

신흥시장 공략을 위한 해외법인 설립 핵심 부품의 국산화 개발 |

|

현대 |

품질향상 해외 신시장 개척 매출 7조원 글로벌 5위 달성 |

1,296,429 |

건설기계 산업차량 부품 |

신흥시장 공략을 위한 해외법인 설립 R&D p;D 중심 운영체계 구축 Lean & Smart art 생산체계 확보 |

|

클라크 |

3S(Smart / Strong / Safe) |

135,011 |

건설기계 산업차량 부품 |

판매망 재정비 |

전동 지게차 시장의 경우 소형운반기계와 마찬가지로 완전경쟁 형태로 두산산업차량, 클라크, 현대중공업 등 주로 대기업들로 시장이 형성되어 있으나 2016년 기준으로 전년도 대비 점유율은 두산이 감소하였고 이에 반해 클라크는 증가하였습니다. 당사의 점유율은 10%에서 7%로 감소하였습니다.

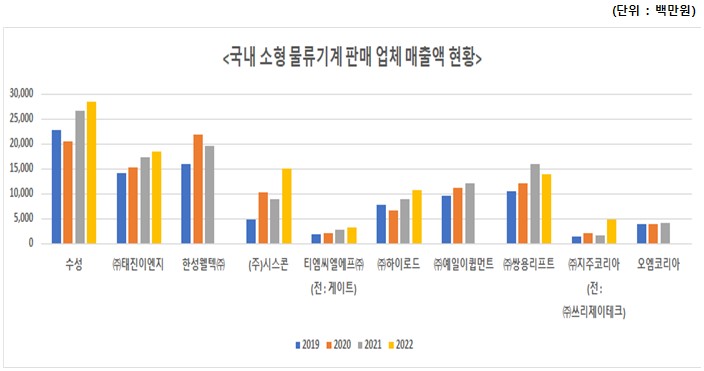

2) 소형 운반기계

소형 운반기계 시장의 경우는 완전경쟁 형태로 당사와 한성웰텍, 태진이엔지가 전체 매출의 55%를 차지하고 있으며 그 중에서도 당사가 경쟁우위를 달성하고 있습니다.

|

|

국내 소형 물류기계판매 업첼 매출액 현황 |

다. 경쟁우위 비교 분석

1) 자사 제품의 특장점

전동 장비로 친환경적이며 매연이 없으며, 소음이 적다.

납기가 바르며, A/S가 신속하다.

국내 최초 유일 산업용 청소차 생산업체

물류장비 리튬배터리 적용

고객이 원하는 특수장비 생산

다양한 물류장비 제품을 생산, 판매

2) 판매가 될 수 있는 자료

해외 규격 인증 CE 보유

ISO 9001 획득

UL 인증 보유

KS 마크 획득

한아 세안 FTA 수출자 인증 보유

6. 수주현황

당사는 대리점이 주요 매출처이며, 지게차 본업엔 장기 수주계약건은 없습니다.

5. 위험관리 및 파생거래

1. 재무위험관리

(1) 재무위험관리요소

회사는 여러 활동으로 인하여 시장위험(환위험, 공정가치 이자율 위험, 현금흐름 이자율 위험 및 가격위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다.

요약반기재무제표는 연차 재무제표에서 요구되는 모든 재무위험관리와 공시사항을 포함하지 않으므로 2022년 12월 31일의 연차재무제표를 참고하시기 바랍니다.

회사의 위험관리부서 및 기타 위험관리정책에는 전기말 이후 중요한 변동사항은 없습니다.

(2) 유동성 위험

전기말과 비교하여 금융부채에 대한 계약상 할인되지 않은 현금흐름에 대한 중요한 변동은 없습니다.

6. 주요계약 및 연구개발활동

1. 신규 개발

(1) Dross Romoval Robot 이동체 개발 (SYDR-15)

1) 개발 목적

Dross Removal Robot은 제철소의 CGL(용융아연도금로)에 사용되는 로봇으로 Dross(불순물 찌거기)를 제거하기 위해 개발 되었다. 24시간 사람이 투입되어 하던 작업을 로봇을 이용해 작업 하므로 유해환경에서 작업자를 보호하며 인력 절감의 기대 효과가 크다. 이 로봇은 협소한 공간에서 작업을 수행해야 하며 이동을 하기 위해서는 이동 장치가 필요하다. 협소한 공간에서 기동성 확보를 위해 전방향 이동이 가능한 메카넘휠을 장착한 이동체가 필요하여 개발하게 되었다.

2) 계약 업체 : (주)유진엠에스

3) 계약 체결일자 : 2019년 3월 28일

4) 계약 내용 : Dross Removal Robot 이동용 대차 제작

가. 가반 하중: 1500kg

나. 조이스틱에 의한 무선 조종

다. 전동식 메카넘휠 장착

라. 정위치 고정용Docking Base 개발

(2) 건설용 Anchor 설치 로봇 개발 프로젝트 (SKDR-3370T)

1) 개발 목적

4차 산업혁명이 건설현장에서도 실현될 수 있다는 가능성을 보여주며, 시공 지점의 정확한 설계 데이터를 로봇에 전달하여 건설 작업 현장의 안전, 투입 인력 감소, 공기단축 및 원가절감, 시공 품질의 균일화를 실현하기 위해 본 개발 프로젝트를 시작하게 되었다.

2) 계약 업체 : 개발투자사 : 대명GEC

개발주관사 : KAT

3) 계약 체결일자 : 2019년 4월 3일

4) 계약 내용 : 건설용 Anchor 설치 로봇 이동용 대차 제작

가. 가반 하중 : 500kg

나. 조이스틱에 의한 무성 조종

다. 10m 상승 가능한 Lift Table

라. 아우트리거 4EA 장착

마. 전용 배터리팩 개발

2. 연구개발활동 개요

당사는 부설연구소를 운영하고 있으며 주요 연구개발활동은 물류운반차량, 산업용 리프트 및 고소작업대 등의 신제품 개발, 핵심 부품 및 전장품의 개발 및 설계, 성능

개선 및 사전 품질 검증 등을 하는데 주력하고 있습니다.

(1) 기술연구소 조직도

|

|

연구소조직도 |

3. 개발 활동 및 실적

(1) 연구개발 비용 항목 (단위:천원)

|

과목 |

제43기 |

제42기 |

제41기 |

비고 |

|

|

원 재 료 비 |

52,860 | 15,511 |

- |

- |

|

|

인 건 비 |

288,150 | 154,290 | - |

- |

|

|

감가상각비 |

32,836 |

35,821 |

- |

- |

|

|

위탁용역비 |

- | - | - |

- |

|

|

기타 |

8,141 | 503 | 43,367 |

- |

|

|

연구개발 비용 계 |

381,987 | 206,125 | 43,367 |

- |

|

|

회계처리 |

판매비와 관리비 |

381,987 | 206,125 | 43,367 |

- |

|

제조경비 |

- |

- |

- |

- |

|

|

개발비(무형자산) |

- |

- |

- |

- |

|

|

연구개발비/매출액 비율 |

1.2% | 0.64% | 0.16% |

- |

|

(2) 연구개발 실적

|

연구과제 |

연구결과 및 기대효과 |

|

유압모터 controller 개발 |

기존의 m.g에의한 유압모터의 직기동방식에서 controller에 의해 유압모터를 구도함으로써 구동초기에 발생하는 과도한 전류를 제어할 수 있으며 원하는 만큼의 모터속도를 제어할 수 있으며 지게차에서 steering,lift,tilt등의 속도를 임의로 setting할 수 있으므로 소음을 감소시킬수 있다. |

|

plugging기능을 추가한 soft-stop soft-start system (ssss)개발 |

plugging기능을 기존의 controller기능에 추가함으로서 전진중, 전진lever를 갑자기 후진으로 바꾸어도 ssss기능에 의해 지게차 및 전동차의 start,stop이 이전보다 훨씬 부드러워짐 |

|

Lcd displayer 개발 |

Battery chargeindicator,Hour meter,고장표시장치등을 Lcd display를 통해 표시함 |

|

비접촉식 LEVER 개발 |

기존의 접촉식 Lever를 대신하여 Hall소자 및 영구자석을 이용한 비접촉식 Lever(속도지령장치)를개발함으로서 Lever가 부드러워 지고 고장발생을 크게 감소시킬수 있음 |

|

전동주행식 운반차 1ton 개발 |

고출력 주행모터를 사용함으로 빠른가속성능 및 최대속도 증대를 가져옴. 적은 적재능력을 가지지만 기동성능이 탁월한 장비의 필요성에 따라 개발하게됨. 전동주행식이므로 배출가스가 없으므로 쾌적한 작업환경을 요하는 곳에서 사용가능. |

|

전동주행식 운바차 ton 개발 |

대용량 화믈을 이송할수 있는 운반차 개발 대용량화물 및 다양한 작업(예:크레인장착)를 설치하여 다용도로 사용할 수 있음. |

|

H-TYPE DC Motor Controller 개발 |

전후진 마그네트를 사용하지않아도 되므로 마그네트로 인한 고장 요인을 제거할 수 있으며 마그네트 동작시 발생하는 소음을 줄일 수 있다. |

|

파워어시스트 스티어링장치 |

기존의 리치타입 스테커는 핸들조작의 어려움을파워스티어링을 장착하여 핸들조작을 쉽게 할 수 있다. |

(3) 연구개발 활동

|

연구과제 |

연구결과 및 기대효과 |

|

전동 리치지게차 개발 |

제품 성능 향상 상품성 개선 |

|

전동 사이드로더 지게차 개발 |

제품 라인업 확보 신규시장 창출 |

|

5kw급 배터리 전원 3상 220V인버터 개발 |

제품 라인업 확보 신규시장 창출 |

|

전동 카운터 타입 스태커 개발 |

제품 성능 향상 상품성 개선 |

|

전동 리치 스태커 개발 |

제품 성능 향상 상품성 개선 |

|

4.6M 이동식 고소작업대 개발 |

제품 라인업 확대 매출증대 |

|

고효율 4륜 전동운반차량 개발 |

성능 및 기능 개선 매출증대 |

|

8M 자주식 고소작업대 개발 |

일본 및 신흥시장 신규 제품 라인업 확보 |

|

IT제품 공정용 리치지게차 개발 |

라인업 확대로 인한 신규시장 창출 |

|

다목적 소형 견인 카트 개발 |

라인업 확보로 인한 신규시장 창출 |

|

보행식 지게차 파워스티어링 개발 |

편의성 및 기능 향상 |

|

데이터 센터용 경량 작업 리프트 개발 |

라인업 확대로 인한 신규시장 창출 |

|

전동지게차 수소연료전지 적용 연구 |

연료전지 전동지게차 개발로 제품 경쟁력 제고 |

|

리치지게차 메탄올 연료전지 적용 연구 |

연료전지 리치지게차 개발로 제품 경쟁력 제고 |

| 소형 지게차용 리튬배터리 파워팩 개발 | 제품 성능 향상 상품성 개선 |

| 다목적 소형 전동 운반차 개발 | 제품 라인업 확대 매출증대 |

| 전방향 이동로봇기반의 협동 이송로봇 | 라인업 확대로 인한 신규시장 창출 |

| 수직형 자주식 고소작업대 개발 | 제품 라인업 확대 매출증대 |

| 전방향 이동로봇기반의 모바일 매니퓰레이터 | 라인업 확보로 인한 신규시장 창출 |

7. 기타 참고사항

1. 사업의 개요

가. 업계의 현황

1) [세계시장현황]

산업현장에서 광범위하게 사용되고 있는 물류장비의 수요는 산업발전과 함께 꾸준히 증가하고 있으며, 오늘날 전 세계적으로 생산, 유통, 소비활동을 가장 효과적으로 지원하는 성숙한 산업으로 자리를 굳히고 있습니다. 물류장비는 투자 자본재로서의 의미를 가지고 있어 경기순환의 사이클에 따라 그 수요가 변동하고 있으며, 대량생산체제 구축을 위한 업계 간의 치열한 경쟁구조로 자동차산업, 통신산업, 석유화학산업과 유사한 형태의 통폐합과정이 지속적으로 진행되고 있습니다. 또한 미국, 유럽, 일본 물류선진국을 중심으로 한 시장구조는 더욱 더 치열한 경쟁을 예고하고 있습니다. 세계적으로 인구비율이 높은 아시아국가 및 중남미국가들의 산업이 아직까지는 노동 집약적 형태를 띠고 있어 시장규모의 확대가 미약하지만 이러한 국가들이 현재 산업형태를 바꾸어 가고 있는 추세에 있어 수 년 내에 물류기기산업의 규모가 크게 증가될 것으로 전망하고 있습니다.

2) [국내시장현황]

국내물류장비 산업은 해방 후 군수물자 등을 하역할 때 운반수단으로 사용된 것이 시초이고, 현재는 OEM(주문자상표방식) 수출에서 벗어나 독자 모델 개발을 통해 생산된 자기상표 수출이 크게 확대되어 수출산업의 역군으로서 역할을 충실히 하고 있습니다.

지게차로 대표되는 국내의 물류기기산업은 건설, 중화학공업의 산업인프라 확충, 생산설비투자 확대 및 생활향상에 따른 유통산업의 수요증가에 힘입어 신장 하여 왔습니다. 세계적으로 운반하역장비 및 전동물류기기를 생산할 수 있는 능력을 가진 나라는 그리 많지 않습니다.

미주, 선진유럽국가 등 불과 몇 개국으로 아시아에서는 일본, 한국과 최근에 대만, 중국 등이 그 뒤를 따르는 실정입니다. 현재 국내물류기기 시장은 중대형기기의 경우 두산인프러코어, 현대중공업, 클라크 등 주로 대기업에서 생산되며 소형은 수성 등에서 생산하고 있습니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

설립기

▶ 80년대까지 국내 소형물류기계시장은 대부분 선진국들의 물류기계를 수입, 판매하는 상태에서 당사는 1973년 유압기기 부품을 생산하는 업체로 출발하였습니다. 70년대 후반부터 시작한 핸드파렛트트럭을 시작으로 1980년대 들어와서는 스태커, 리프트, 소형 전동지게차등 소형물류기계를 생산하면서 당사는 국내소형물류기기 시장에 대한 기반을 다졌습니다.

성장기

▶ 모델의 다양화와 기술개발

1980년대 시작한 소형전동지게차의 모델과 기능을 다양화하고 기존의 소형물류기기제품들을 본격적으로 생산하면서 당사는 종합물류기계업체로 성장하였습니다. 또한 수입에 전량 의존하던 고소작업대를 국내 최초로 개발하여 생산하였으며, 연구개발에 힘써 지게차 Controller를 국내최초로 개발하였습니다. 이는 미국, 이탈리아에 이어 세계에서 3번째였습니다.

▶ 중형지게차 시장 진입을 위한 사전작업

국내의 중대형지게차 시장은 두산산업차량(전 두산인프라코아), 현대중공업, 클라크 등이 경쟁을 하고 있으며, 시장규모는 3,500억 정도로 추산되고 있습니다. 이 중대형시장은 1990년대 중반을 기점으로 더 이상 성장을 하지 못한 채 현재의 시장을 유지하고 있는 상태여서 대기업들에게 많은 부담을 주고 있습니다. 따라서 현재의 대기업들 대부분이 인수, 합병의 변화를 겪고 있습니다. 이러한 시장의 변화와 당사의 효율적인 원가경쟁력은 당사가 중대형시장에 진입할 수 있는 계기를 마련해 주어 지게차개발을 시작하였습니다.

▶ 전국적인 대리점망 구축

당사는 물류기계를 생산하면서 전국적인 판매망 구축과 A/S의 필요성이 제기되어 본격적으로 대리점 개설을 시작하였고, 초기에 5-6곳이던 대리점이 현재에는 40여 곳에 이르게 되었습니다. 전국적으로 판매망을 구축하면서 당사의 매출도 급격히 신장하였고, 또한 소비자들의 불만에 신속히 대응하면서 당사의 이미지도 크게 개선되어 수입업체들과의 경쟁에서 우위를 점하게 되었습니다.

▶ 해외시장개척

당사는 1996년부터 해외시장에 눈을 돌리기 시작하여, 매년 해외 물류기기 전시회에 참가하는 등 꾸준한 홍보활동을 해왔습니다. 또한 해외영업사원들을 각 지역에 파견하여 꾸준히 시장을 개척하고 있습니다. 해외시장은 중국, 러시아, 중동, 남미 등의 산업화에 따라 폭발적인 수요가 예상되는 만큼 당사에서도 수출에 대해 각별한 관심을 두고 적극적인 해외시장개척활동을 하고 있습니다. 현재 수출이 차지하고 있는 비중은 적지만 대상 국가들의 수가 48개국에 이르고 있어 당사의 해외시장 홍보가 성공을 거두고 있습니다.

도약기

▶중형지게차 고유모델 개발 완료.

기존의 중국에서 몸체를 수입하여 판매하던 것을 2003년부터 고유모델을 개발하기 시작하여 현재 1.5톤~2.5톤 4종류의 모델을 개발하였습니다.

▶ 지속적인 대리점 확충

현재 40여 개에 이르는 대리점을 60여 개에 이를 때까지 지속적으로 대리점을 확충할 계획이며, 또한 당사의 취약 지역인 경, 남북지역에 집중적으로 대리점을 모집할 계획으로 현재도 진행 중에 있습니다.

▶ 해외시장개척활동 강화

중국, 중동, 러시아, 중남미 등 각 언어권별로 영업사원을 배치하여 매출 확대를 위해 전력하고 있습니다. 또한 각국에 딜러들을 모집하여 당사 제품을 적극적으로 판매할 계획입니다. 특히 중국의 경우 합작공장을 통해 시장을 적극적으로 공략할 수 있을 것으로 예상됩니다.

(나) 공시대상 사업부문의 구분

당사의 사업부문은 한국표준산업분류표외 기타기계및장비제조업에 속하며, 세세분

류 기준으로 D29161(산업용트럭 및 적재기 제조업)으로 구분합니다.

(2) 시장점유율

- 전동 지게차 내수 판매시장 점유율

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | ||||

| 수량 | 점유율 | 수량 | 점유율 | 수량 | 점유율 | 수량 | 점유율 | |

| 수성 | 246 | 3% | 312 | 4% | 456 | 5% | 423 | 5% |

| 국내 판매량 | 7,177 | 100% | 7,683 | 100% | 9,498 | 100% | 8,825 | 100% |

* 수성 전동지게차 SBF+SBR 판매수량 집계

* 국내 판매량 수치는 한국기계건설협회 21년 건설기계산업 동향 자료 참조

- 소형운반기계 국내 매출액 점유율

| 매출액 | 2019 | 2020 | 2021 | 2022 |

| 수성 | 22,697 | 20,450 | 26,670 | 28,420 |

| ㈜태진이엔지 | 14,118 | 15,345 | 17,360 | 18,534 |

| 한성웰텍㈜ | 16,011 | 21,779 | 19,507 | - |

| ㈜시스콘 | 4,897 | 10,378 | 9,033 | 15,032 |

| 티엠씨엘엔에프㈜ (전 : 게이트) |

1,892 | 2,076 | 2,735 | 3,215 |

| ㈜하이로드 | 7,707 | 6,723 | 8,922 | 10,654 |

| ㈜예일이큅먼트 | 9,713 | 11,125 | 12,002 | 13,326 |

| ㈜쌍용리프트 | 10,483 | 12,017 | 15,862 | 13,979 |

| ㈜지주코리아 (전 : ㈜쓰리제이테크) |

1,527 | 2,125 | 1,682 | 4,946 |

| 오엠코리아 | 3,984 | 3,958 | 4,228 | 4,741 |

| 합계 | 106,489 | 105,976 | 118,001 | 112,847 |

| 점유율 | 20% | 18% | 23% | 25% |

(3) 시장의 특성

소형물류기계는 보통 탑승식을 제외한 보행식 전동차 및 기타 수동식을 말하며, 이중 보행식 전동지게차 시장이 주류를 이루고 기타 리프트, 스태커, 전동트럭 등이 물류창고 및 산업현장에서 물류의 이동에 직, 간접적인 운반수단으로 이용되고 있습니다.국내 소형물류기계는 70년대 후반에 시작되어 30여년간 점진적인 성장을 해오고 있으며, 국내산업의 발전에 따라 예전에 비해 성장속도는 빠르게 성장할 것으로 봅니다. 현재 국내소형물류기계시장은 점차로 확대되어 가고 있으나 그 시장규모에 대해서는 연간 약 500억 - 700억 정도로 추산되고 있으나, 정확한 통계자료를 어느 기관에서도 행한 경우가 없는 실정으로 , 당사의 경우 30여년간의 경험을 토대로 자료를 도출하고 있습니다. 소형물류기계시장의 특성은 다품종소량생산을 하는 중소기업에 적합한 것으로서 주로 표준품보다는 소비자들의 욕구에 맞는 특수형 제품들을 많이 제작하고 있습니다.

따라서 대기업들이 진입하기에는 시장규모와 생산형태를 볼 때 적합지 않아 현재 이 시장의 경우 수십여개의 영세업체들로 구성되어 있습니다.

해외시장의 경우 세계물류기계 시장의 90%이상을 미국, 유럽, 일본등이 차지하고 있습니다.해외물류기계시장이 세계인구의 10%지역에서 수요의 90%를 차지하는 것을 볼 때 아직은 세계물류기계시장의 잠재성장 가능성은 크다고 판단되어집니다. 따라서 현재 중동, 아시아, 남미 등의 경제가 선진국형으로 바뀌어 갈 때 그 수요는 현재의 몇배 수준에 이르는 거대한 시장이 완성될 것으로 봅니다.

(4) 신규사업 등의 내용 및 전망

1. 신규 개발

(1) Dross Removal Robot 이동체 개발 (SYDR-15)

1) 개발 목적

Dross Removal Robot은 제철소의 CGL(용융아연도금로)에 사용되는 로봇으로 Dross(불순물 찌거기)를 제거하기 위해 개발 되었다. 24시간 사람이 투입되어 하던 작업을 로봇을 이용해 작업 하므로 유해환경에서 작업자를 보호하며 인력 절감의 기대 효과가 크다. 이 로봇은 협소한 공간에서 작업을 수행해야 하며 이동을 하기 위해서는 이동 장치가 필요하다. 협소한 공간에서 기동성 확보를 위해 전방향 이동이 가능한 메카넘휠을 장착한 이동체가 필요하여 개발하게 되었다.

2) 계약 업체 : (주)유진엠에스

3) 계약 체결일자 : 2019년 3월 28일

4) 계약 내용 : Dross Removal Robot 이동용 대차 제작

가. 가반 하중: 1500kg

나. 조이스틱에 의한 무선 조종

다. 전동식 메카넘휠 장착

라. 정위치 고정용Docking Base 개발

(2) 건설용 Anchor 설치 로봇 개발 프로젝트 (SKDR-3370T)

1) 개발 목적

4차 산업혁명이 건설현장에서도 실현될 수 있다는 가능성을 보여주며, 시공 지점의 정확한 설계 데이터를 로봇에 전달하여 건설 작업 현장의 안전, 투입 인력 감소, 공기단축 및 원가절감, 시공 품질의 균일화를 실현하기 위해 본 개발 프로젝트를 시작하게 되었다.

2) 계약 업체 : 개발투자사 : 대명GEC

개발주관사 : KAT

3) 계약 체결일자 : 2019년 4월 3일

4) 계약 내용 : 건설용 Anchor 설치 로봇 이동용 대차 제작

가. 가반 하중 : 500kg

나. 조이스틱에 의한 무선 조종

다. 10m 상승 가능한 Lift Table

라. 아우트리거 4EA 장착

마. 전용 배터리팩 개발

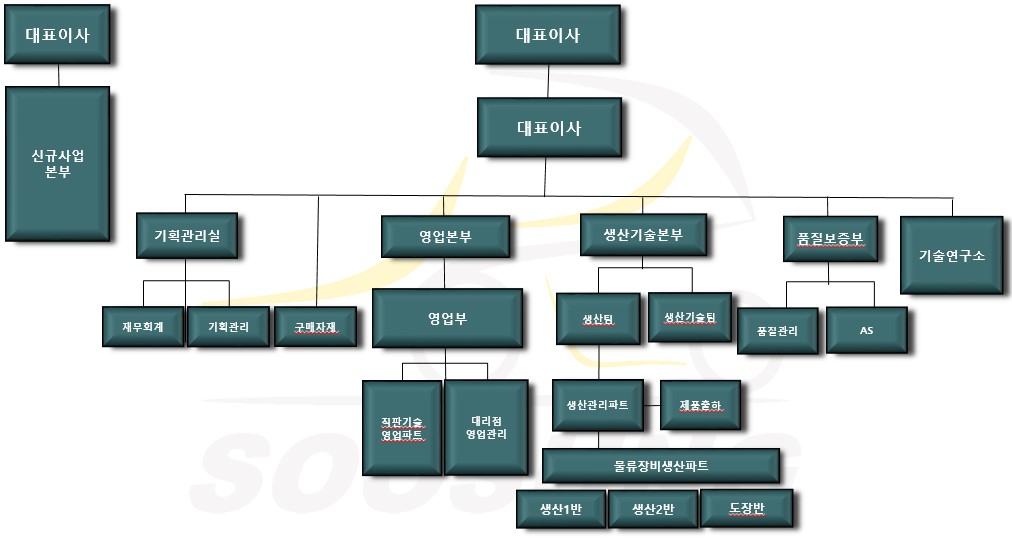

(3) 조직도

|

|

조직도 |

(4) 특허, 실용신안 및 상표 등 지적재산권 현황

- 특허권 리스트

| 특허번호 | 발명의 명칭 | 등록일 | 비고 |

| 등록원부-10-1293037 | 전동청소차의 브러시홀더 | 2013년 07월 30일 | |

| 등록원부-10-0942593 | 고소작업차용 포트홀 바 | 2010년 02월 08일 | |

| 등록원부-10-0769925 | 안전장치가 설치된 고소 작업대 | 2007년 10월 18일 | |

| 등록원부-10-0634442 | 지게차의 레버 조정장치 | 2026년 09월 14일 | |

| 등록원부-10-0992421 | 전기 자동차용 배터리 급속 복합 충전장치 | 2010년 11월 01일 |

- 상표권 리스트

| 등록번호 | 상표명 | 등록일 | 비고 |

| 제0588134호 | 주식회사 수성 | 2004년 07월 20일 | |

| 제40-1513422호 | 나르마(NARMA) | 2019년 08월 23일 |

III. 재무에 관한 사항

1. 요약재무정보

가. 연결재무정보에 관한 사항

1) 요약 연결재무정보 (단위 :백만원)

| 과목 | 제43기 | 제42기 | 제41기 |

| [유동자산] | 59,724 | 47,827 | 38,799 |

| ㆍ당좌및 기타자산 | 52,805 | 41,106 | 33,387 |

| ㆍ재고자산 | 6,919 | 6,721 | 5,412 |

| [비유동자산] | 89,611 | 50,954 | 54,475 |

| ㆍ유형자산 | 2,229 | 30,995 | 31,405 |

| ㆍ무형자산 | 13,072 | 15,944 | 16,944 |

| ㆍ기타비유동자산 | 74,310 | 4,015 | 6,126 |

| 자산총계 | 149,335 | 98,781 | 93,274 |

| [유동부채] | 62,464 | 45,483 | 31,177 |

| [비유동부채] | 9,971 | 3,089 | 24,376 |

| 부채총계 | 72,435 | 48,645 | 55,553 |

| [자본금] | 55,576 | 36,775 | 28,706 |

| [기타불입자본] | 64,640 | 48,428 | 36,877 |

| [이익잉여금] | -46,636 | -38,665 | -31,764 |

| [기타자본구성요소] | 3320 | 3,598 | 3,902 |

| 자본총계 | 76,900 | 50,136 | 37,721 |

| 손익 | 제43기 | 제42기 | 제41기 |

| 매출액 | 41,277 | 52,334 | 35,944 |

| 영업이익 | -4,094 | -4,322 | - 479 |

| 법인세차감전계속사업이익 | -9,051 | -7,345 | - 9,138 |

| 당기순이익 | -8,226 | -7,143 | - 9,360 |

| 지배주주지분 | -8,213 | -7,206 | - 9,399 |

| 주당순이익 | -80(원) | -113(원) | -192(원) |

2) 요약 별도재무정보

| 과목 | 제43기 | 제42기 | 제41기 |

| [유동자산] | 52,963 | 37,796 | 24,418 |

| ㆍ당좌자산 | 46,330 | 31,234 | 19,122 |

| ㆍ재고자산 | 6,633 | 6,562 | 5,296 |

| [비유동자산] | 85,265 | 48,622 | 54,714 |

| ㆍ유형자산 | 694 | 29,148 | 29,453 |

| ㆍ무형자산 | 248 | 290 | 311 |

| ㆍ기타비유동자산 | 84,323 | 19,184 | 24,950 |

| 자산총계 | 138,228 | 86,418 | 79,132 |

| [유동부채] | 57,938 | 40,228 | 25,245 |

| [비유동부채] | 8,844 | 492 | 19,669 |

| 부채총계 | 66,782 | 40,720 | 44,914 |

| [자본금] | 55,576 | 36,775 | 28,706 |

| [기타불입자본] | 54,646 | 42,190 | 28,231 |

| [이익잉여금] | -48,278 | -38,548 | - 31,846 |

| [기타자본구성요소] | 9,502 | 5,280 | 9,127 |

| 자본총계 | 71,446 | 45,697 | 34,218 |

| 손익 | 제43기 | 제42기 | 제41기 |

| 매출액 | 30,130 | 32,138 | 26,830 |

| 영업이익 | -520 | -1,641 | 381 |

| 법인세차감전계속사업이익 | -9,029 | -6,740 | - 10,709 |

| 당기순이익 | -9,029 | -6,740 | - 10,709 |

| 총포괄손익 | -9,373 | -7,055 | - 10,651 |

| 주당순이익 | -99(원) | -109(원) | -216(원) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 43 기 2023.12.31 현재 |

|

제 42 기 2022.12.31 현재 |

|

제 41 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 43 기 |

제 42 기 |

제 41 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

59,724,731,045 |

47,827,012,095 |

38,798,740,472 |

|

현금및현금성자산 |

8,320,149,337 |

18,188,708,762 |

6,378,397,442 |

|

매출채권 및 기타유동채권 |

8,633,611,484 |

9,317,253,700 |

7,166,394,563 |

|

유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 |

718,879,220 |

2,204,206,563 |

3,353,296,438 |

|

기타수취채권 |

1,927,528,745 |

6,887,169,771 |

7,633,133,139 |

|

유동재고자산 |

6,919,223,342 |

6,721,281,351 |

5,412,250,661 |

|

기타유동금융자산 |

|||

|

유동파생상품자산 |

663,096,897 |

2,431,382,728 |

|

|

기타유동자산 |

4,311,370,152 |

1,686,750,573 |

8,389,919,591 |

|

매각예정비유동자산 |

28,170,409,778 |

||

|

당기법인세자산 |

60,462,090 |

390,258,647 |

465,348,638 |

|

비유동자산 |

89,610,622,107 |

50,954,390,948 |

54,475,193,118 |

|

장기금융상품 |

96,671,025 |

433,197,917 |

4,310,870,734 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

2,333,748,191 |

1,576,193,879 |

605,770,575 |

|

기타비유동금융자산 |

1,093,987,036 |

1,580,532,292 |

757,060,874 |

|

관계기업투자주식 |

70,477,039,770 |

150,137,594 |

176,175,585 |

|

유형자산 |

2,229,235,778 |

30,994,731,629 |

31,405,128,879 |

|

무형자산 |

13,071,940,307 |

15,943,597,637 |

16,944,186,471 |

|

기타비유동자산 |

|||

|

기타수취채권 |

276,000,000 |

276,000,000 |

276,000,000 |

|

기타자산 |

32,000,000 |

||

|

자산총계 |

149,335,353,152 |

98,781,403,043 |

93,273,933,590 |

|

부채 |

|||

|

유동부채 |

62,464,025,376 |

45,482,603,061 |

31,176,778,533 |

|

매입채무 및 기타유동채무 |

6,484,319,960 |

6,199,854,836 |

7,891,792,295 |

|

유동 차입금 |

38,821,677,842 |

26,810,257,204 |

9,014,235,049 |

|

당기법인세부채 |

225,960,137 |

75,250,100 |

|

|

유동 리스부채 |

288,740,828 |

397,220,311 |

333,525,842 |

|

유동파생상품부채 |

11,238,036,227 |

10,178,776,457 |

10,959,277,347 |

|

기타유동금융부채 |

164,000,000 |

164,000,000 |

134,000,000 |

|

기타 유동부채 |

5,446,148,544 |

1,344,796,633 |

1,911,866,553 |

|

유동충당부채 |

21,101,975 |

161,737,483 |

856,831,347 |

|

비유동부채 |

9,970,690,107 |

3,163,034,135 |

24,376,255,238 |

|

장기차입금 |

8,483,778,843 |

84,000,000 |

21,320,000,000 |

|

비유동 리스부채 |

283,041,678 |

439,661,787 |

503,773,325 |

|

기타비유동금융부채 |

160,000,000 |

760,000,000 |

130,000,000 |

|

순확정급여부채 |

668,103,509 |

686,094,922 |

734,796,052 |

|

이연법인세부채 |

375,766,077 |

1,193,277,426 |

1,687,685,861 |

|

기타 비유동 부채 |

|||

|

부채총계 |

72,434,715,483 |

48,645,637,196 |

55,553,033,771 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

72,873,122,578 |

45,144,004,034 |

33,247,638,232 |

|

자본금 |

55,575,750,000 |

36,775,800,000 |

28,706,319,000 |

|

기타불입자본 |

50,740,669,852 |

38,640,294,654 |

28,231,327,259 |

|

이익잉여금(결손금) |

(46,636,527,559) |

(38,665,405,350) |

(31,763,781,570) |

|

기타포괄손익누계액 |

3,320,300,680 |

3,597,863,198 |

3,902,462,394 |

|

기타자본구성요소 |

9,872,929,605 |

4,795,451,532 |

4,171,311,149 |

|

비지배지분 |

4,027,515,091 |

4,991,761,813 |

4,473,261,587 |

|

자본총계 |

76,900,637,669 |

50,135,765,847 |

37,720,899,819 |

|

자본과부채총계 |

149,335,353,152 |

98,781,403,043 |

93,273,933,590 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 43 기 2023.01.01 부터 2023.12.31 까지 |

|

제 42 기 2022.01.01 부터 2022.12.31 까지 |

|

제 41 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 43 기 |

제 42 기 |

제 41 기 |

|

|---|---|---|---|

|

수익(매출액) |

41,276,921,129 |

52,344,332,244 |

37,026,545,168 |

|

매출원가 |

35,050,031,274 |

45,438,691,075 |

30,058,047,048 |

|

매출총이익 |

6,226,889,855 |

6,905,641,169 |

6,968,498,120 |

|

판매비와관리비 |

10,321,560,533 |

11,227,699,332 |

7,302,498,057 |

|

영업이익(손실) |

(4,094,670,678) |

(4,322,058,163) |

(333,999,937) |

|

금융수익 |

21,520,767,104 |

2,236,023,701 |

1,126,340,624 |

|

금융비용 |

18,086,687,424 |

5,852,205,351 |

7,295,745,789 |

|

기타영업외수익 |

619,416,693 |

4,458,743,697 |

237,404,239 |

|

기타영업외비용 |

7,622,651,727 |

3,839,482,420 |

2,853,836,234 |

|

관계기업투자이익(손실) |

(1,386,907,922) |

(26,037,991) |

(18,135,568) |

|

법인세비용차감전순이익(손실) |

(9,050,733,954) |

(7,345,016,527) |

(9,137,972,665) |

|

법인세비용(수익) |

(824,597,624) |

(201,961,445) |

222,236,480 |

|

계속영업이익(손실) |

(8,226,136,330) |

(7,143,055,082) |

(9,360,209,145) |

|

당기순이익(손실)의 귀속 |

|||

|

계속영업이익(손실) |

(8,226,136,330) |

(7,143,055,082) |

(9,360,209,145) |

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(7,265,442,943) |

(6,978,949,487) |

(9,519,877,491) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(960,693,387) |

(164,105,595) |

159,668,346 |

|

기타포괄손익 |

(951,678,289) |

(202,324,344) |

120,653,011 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(247,842,238) |

102,274,852 |

119,443,386 |

|

재측정요소 |

(247,842,238) |

102,274,852 |

|

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(703,836,051) |

(304,599,196) |

1,209,625 |

|

기타포괄손익-공정가치로 측정되는 금융자산의 세후차손익 |

(703,836,051) |

(304,599,196) |

|

|

총포괄손익 |

(9,177,814,619) |

(7,345,379,426) |

(9,239,556,134) |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(8,213,567,897) |

(7,206,222,976) |

(9,399,224,480) |

|

포괄손익, 비지배지분 |

(964,246,722) |

(139,156,450) |

159,668,346 |

|

주당이익 |

|||

|

계속영업기본및희석주당이익(손실) (단위 : 원) |

(80) |

(113) |

(192) |

|

중단영업기본및희석주당이익(손실) (단위 : 원) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 43 기 2023.01.01 부터 2023.12.31 까지 |

|

제 42 기 2022.01.01 부터 2022.12.31 까지 |

|

제 41 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본잉여금 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

8,958,357,000 |

24,317,829,169 |

4,702,558,639 |

3,901,252,769 |

(22,351,174,431) |

19,528,823,146 |

19,528,823,146 |

|

|

당기순이익(손실) |

(9,519,877,491) |

(9,519,877,491) |

1,596,683,416 |

(9,360,209,145) |

||||

|

확정급여제도의 재측정요소 |

107,270,352 |

107,270,352 |

12,173,034 |

119,443,386 |

||||

|

기타포괄손익 |

120,653,011 |

|||||||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

||||||||

|

주식매수선택권 |

73,384,168 |

73,384,168 |

73,384,168 |

|||||

|

지분의 발행 |

301,204,500 |

606,296,861 |

997,501,361 |

997,501,361 |

||||

|

전환사채전환 |

7,902,807,500 |

14,831,192,680 |

22,734,000,180 |

22,734,000,180 |

||||

|

전환권대가 |

448,020,384 |

448,020,384 |

448,020,384 |

|||||

|

무상증자 |

11,543,950,000 |

(11,613,991,451) |

(70,041,451) |

(70,041,451) |

||||

|

전환사채 발행 |

||||||||

|

기타거래 |

||||||||

|

자기주식의 처분 |

||||||||

|

자기주식처분손익 |

||||||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

1,209,625 |

1,209,625 |

1,209,625 |

|||||

|

자기주식 거래로 인한 증감 |

(1,052,652,042) |

(1,052,652,042) |

(1,052,652,042) |

|||||

|

연결대상범위의 변동 |

4,301,420,207 |

43,014,202,074 |

||||||

|

종속기업유상증자 |

||||||||

|

2021.12.31 (기말자본) |

28,706,319,000 |

28,231,327,259 |

4,171,311,149 |

3,902,462,394 |

(31,763,781,570) |

33,247,638,232 |

4,473,261,587 |

37,720,899,819 |

|

2022.01.01 (기초자본) |

28,706,319,000 |

28,231,327,259 |

4,171,311,149 |

3,902,462,394 |

(31,763,781,570) |

33,247,638,232 |

4,473,261,587 |

37,720,899,819 |

|

당기순이익(손실) |

(6,933,507,929) |

(6,933,507,929) |

(135,854,720) |

(7,133,990,758) |

||||

|

확정급여제도의 재측정요소 |

77,325,707 |

77,325,707 |

24,949,145 |

102,274,852 |

||||

|

기타포괄손익 |

(202,324,344) |

|||||||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

||||||||

|

주식매수선택권 |

56,729,650 |

56,729,650 |

56,729,650 |

|||||

|

지분의 발행 |

4,222,399,000 |

6,754,136,545 |

10,976,535,545 |

10,976,535,545 |

||||

|

전환사채전환 |

3,847,082,000 |

3,654,830,850 |

7,501,912,850 |

7,501,912,850 |

||||

|

전환권대가 |

||||||||

|

무상증자 |

||||||||

|

전환사채 발행 |

||||||||

|

기타거래 |

||||||||

|

자기주식의 처분 |

1,052,652,042 |

1,052,652,042 |

787,198,418 |

1,839,850,460 |

||||

|

자기주식처분손익 |

(485,241,309) |

(485,241,309) |

(362,875,076) |

(878,116,385) |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

연결대상범위의 변동 |

||||||||

|

종속기업유상증자 |

233,333,333 |

233,333,333 |

||||||

|

2022.12.31 (기말자본) |

36,775,800,000 |

38,640,294,654 |

4,795,451,532 |

3,597,863,198 |

(38,619,963,792) |

45,189,445,592 |

5,020,012,687 |

50,135,765,847 |

|

2023.01.01 (기초자본) |

36,775,800,000 |

38,640,294,654 |

4,795,451,532 |

3,597,863,198 |

(38,619,963,792) |

45,189,445,592 |

5,020,012,687 |

50,135,765,847 |

|

당기순이익(손실) |

(7,265,442,943) |

(7,265,442,943) |

(960,693,387) |

(8,226,136,330) |

||||

|

확정급여제도의 재측정요소 |

(244,288,903) |

(244,288,903) |

(3,553,335) |

(247,842,238) |

||||

|

기타포괄손익 |

(242,445,688) |

(461,390,363) |

(703,836,051) |

(951,678,289) |

||||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

(35,116,880) |

(35,116,830) |

(35,116,830) |

|||||

|

주식매수선택권 |

46,328,067 |

46,328,067 |

46,328,067 |

|||||

|

지분의 발행 |

15,118,870,500 |

9,792,205,428 |

24,911,075,928 |

24,911,075,928 |

||||

|

전환사채전환 |

3,681,079,500 |

2,308,169,770 |

5,989,249,270 |

5,989,249,270 |

||||

|

전환권대가 |

||||||||

|

무상증자 |

||||||||

|

전환사채 발행 |

5,031,150,006 |

5,031,150,006 |

5,031,150,006 |

|||||

|

기타거래 |

||||||||

|

자기주식의 처분 |

||||||||

|

자기주식처분손익 |

||||||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

연결대상범위의 변동 |

||||||||

|

종속기업유상증자 |

||||||||

|

2023.12.31 (기말자본) |

55,575,750,000 |

50,740,669,852 |

9,872,929,605 |

3,320,300,680 |

(46,636,527,559) |

72,873,122,578 |

4,027,515,091 |

76,900,637,669 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 43 기 2023.01.01 부터 2023.12.31 까지 |

|

제 42 기 2022.01.01 부터 2022.12.31 까지 |

|

제 41 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 43 기 |

제 42 기 |

제 41 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(546,287,495) |

(7,790,962,985) |

(4,795,946,374) |

|

당기순이익(손실) |

(8,226,136,330) |

(7,133,990,758) |

(9,360,209,145) |

|

당기순이익조정을 위한 가감 |

9,302,101,191 |

7,927,556,907 |

10,278,728,678 |

|

영업활동으로 인한 자산 부채의 변동 |

(220,512,194) |

(7,206,985,720) |

(4,284,479,081) |

|

배당금수취(영업) |

5,969,716 |

14,060,131 |

34,536,200 |

|

이자지급(영업) |

(1,702,252,326) |

(3,084,017,718) |

(2,281,441,110) |

|

이자수취 |

421,727,483 |

1,771,262,401 |

1,224,187,574 |

|

법인세환급(납부) |

(127,185,035) |

(78,848,228) |

(407,269,490) |

|

투자활동현금흐름 |

(55,913,132,932) |

6,919,497,842 |

(21,500,726,059) |

|

장기금융상품의 취득 |

(15,110,400) |

(3,276,513,946) |

(5,203,816,668) |

|

장기금융상품의 처분 |

208,252,100 |

7,307,074,178 |

1,205,477,067 |

|

임차보증금의 감소 |

310,000,000 |

21,142,500 |

119,882,500 |

|

임차보증금의 증가 |

(142,090,000) |

(369,294,000) |

(616,911,000) |

|

기타포괄손익-공정가치금융자산의처분 |

292,000,000 |

209,919,095 |

(3,670,000,000) |

|

기타포괄손익-공정가치금융자산의취득 |

(1,500,000,000) |

(300,100,840) |

|

|

파생상품부채의증가(감소) |

27,500,000 |

||

|

유형자산의 처분 |

24,933,099 |

45,872,727 |

5,229,951,206 |

|

유형자산의 취득 |

(167,832,383) |

(271,543,089) |

(667,295,661) |

|

무형자산의 처분 |

130,000,000 |

||

|

단기대여금의 감소 |

2,220,096,780 |

3,939,732,877 |

4,076,877,360 |

|

단기대여금및수취채권의 취득 |

(1,843,000,000) |

(1,913,700,000) |

(8,837,561,800) |

|

무형자산의 취득 |

(181,555,200) |

(29,289,680) |

(1,465,778,182) |

|

사업결합으로 인한 현금의 증가 |

(9,113,552,664) |

||

|

사업결합으로 인한 현금의 감소 |

(1,120,000,000) |

||

|

기타보증금의 증가(감소) |

(100,000) |

500,000,000 |

(444,000) |

|

당기손익인식금융자산의 처분 |

|||

|

기타자산의 감소(증가) |

(1,275,122,500) |

||

|

당기손익인식금융자산의 취득 |

|||

|

종속기업에 대한 투자자산의 취득 |

(55,248,926,928) |

(520,000,000) |

|

|

당기손익-공정가치측정금융자산의 처분 |

2,961,859,875 |

38,550,932,767 |

|

|

당기손익-공정가치측정금융자산의 취득 |

(1,533,161,855) |

(39,839,877,254) |

|

|

주임종단기대여금 및 수취채권의 처분 |

5,624,770 |

||

|

재무활동현금흐름 |

46,576,903,872 |

12,695,857,685 |

26,689,188,322 |

|

차입금의 증가 |

27,207,722,257 |

35,527,790,280 |

28,887,964,557 |

|

단기차입금의 상환 |

(5,082,112,210) |

(33,714,831,115) |

(2,611,900,719) |

|

금융리스부채의 지급 |

(380,851,700) |

(422,058,700) |

(237,212,940) |

|

신주발행비 지급 |

|||

|

주식의 발행 |

25,000,001,544 |

11,234,715,300 |

997,501,361 |

|

기타금융부채의 감소 |

54,702,180 |

||

|

임대보증금의 증가 |

35,000,000 |

107,500,000 |

|

|

기타유동부채의 증가(감소) |

100,000,000 |

||

|

주식발행비 |

(113,153,839) |

(59,758,080) |

(454,663,937) |

|

임대보증금의상환 |

(5,000,000) |

||

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(9,882,516,555) |

11,824,392,542 |

|

|

현금및현금성자산에 대한 환율변동효과 |

13,957,130 |

(14,081,222) |

72,425,295 |

|

기초현금및현금성자산 |

18,188,708,762 |

6,378,397,442 |

5,913,456,258 |

|

기말현금및현금성자산 |

8,320,149,337 |

18,188,708,762 |

6,378,397,442 |

3. 연결재무제표 주석

주석

| 제 43 기 2023년 12월 31일 현재 |

| 제 42 기 2022년 12월 31일 현재 |

| 수성웹툰 주식회사 (구,주식회사 수성샐바시온)과 그 종속기업 |

1. 일반사항

수성웹툰 주식회사(구,주식회사 수성샐바시온, 이하 "당사")는 1982년 2월 23일에 설립되었으며 운반하역기계와 기타 기계류 및 부품의 제조판매를 주된 사업으로 영위하고 있습니다. 당사는2005년 12월 16일에 코스닥시장에 상장되었으며, 본사 및 공장은 인천 서구 로봇랜드로 249번길 46-39에 소재하고 있습니다.

당사의 보고기간말 현재 자본금은 55,576 백만원이며, 주식회사 투믹스홀딩스외1 가전체발행주식의 34.15%를 보유하고있습니다.

보고기간말 현재 주요 주주현황은 다음과 같습니다.

| 주주명 | 구분 | 주식의종류 | 소유주식수(지분율) | |

|---|---|---|---|---|

| 주식수(주) | 지분율 | |||

| 주식회사 투믹스홀딩스 | 최대주주 | 보통주 | 30,237,741 | 27.20% |

| 샐바시온투자조합 | 최대주주 특수관계자 | 보통주 | 7,722,777 | 6.95 |

| 기타 | 73,190,982 | 65.85% | ||

| 합계 | 111,151,500 | 100.00% | ||

(2) 종속기업의 개요

1) 보고기간말 현재 연결대상 종속기업(이하 '연결실체')의 개요는 다음과 같습니다.

| 종속기업명 | 소재지 | 결산월 | 주요 영업활동 | 지분율(%) | |

|---|---|---|---|---|---|

| 당기말 | 전기말 | ||||

| (주)퓨쳐하이테크 | 성남 | 12월 | 전자부품사업 | 57.21 | 57.21 |

| 더퀸에이엠씨(주) | 서울 | 12월 | 연예매니지먼트,드라마/영화 제작투자 | 66.67 | 66.67 |

| (주) 인베스트나인 (구,허드슨헨지인베스트먼트(주)) |

서울 | 12월 | 경영컨설팅 외 | 100 | 100 |

| 허드슨헨지 헬스케어 투자조합1호(*) | 서울 | 12월 | 금융투자 | - | 46.43 |

(*) 당기 중 청산완료하였습니다.

2) 보고기간말 현재 연결대상 종속기업의 주요 재무현황은 다음과 같습니다.

(당기)

| (단위:천원) |

| 종속기업명 | 당기말 | 당기(*) | ||

|---|---|---|---|---|

| 자산총계 | 부채총계 | 매출액 | 당기순손익 | |

| (주)인베스트나인(*) | 4,487,115 | 3,844,007 | 181,839 | (14,919) |

| (주)수성에이지브이(*) | 635,172 | 1,491,241 | - | (121,989) |

| (주)퓨쳐하이테크 | 7,836,545 | 2,869,409 | 9,079,285 | (575,053) |

| 더퀸에이엠씨(주) | 3,309,829 | 2,323,036 | 1,150,961 | (1,341,909) |

| (주) 인베스트나인 (구,허드슨헨지인베스트먼트(주)) |

2,661,062 | 2,136,678 | 716,987 | (1,916,030) |

| 허드슨헨지 헬스케어 투자조합1호(*) | 1,000,000 | - | 12 | (1,110) |

(*) 합병 및 청산으로 인한 소멸시까지의 손익을 표시하였습니다.

(전기)

| (단위:천원) |

| 종속기업명 | 자산총계 | 부채총계 | 매출액 | 당기순손익 |

|---|---|---|---|---|

| (주)인베스트나인 | 3,937,190 | 3,279,163 | 674,806 | (1,081,675) |

| (주)수성에이지브이 | 765,573 | 1,499,653 | 165,652 | (1,043,720) |

| (주)퓨쳐하이테크 | 10,035,429 | 4,484,934 | 16,010,754 | 291,046 |

| 더퀸에이엠씨(주) | 3,632,043 | 1,303,340 | 3,232,109 | 16,925 |

| (주) 인베스트나인 (구,허드슨헨지인베스트먼트(주)) |

1,484,845 | 80,107 | 250,707 | (1,068,619) |

| 허드슨 헬스케어 투자조합 1호 | 1,104,429 | 1,306 | 117 | (16,878) |

(3) 연결범위의 변동

| 종속기업명 | 사 유 | 구분 |

|---|---|---|

| (주)인베스트나인 (구.허드슨헨지인베스트) |

당기 중 합병으로인해 소멸하였습니다. | 제외 |

| (주)수성에이지브이 | 당기 중 합병으로인해 소멸하였습니다. | 제외 |

| 허드슨 헬스케어 투자조합 1호 | 당기 중 청상으로 인해 소멸하였습니다. | 제외 |

2. 연결재무제표 작성기준 및 중요한 회계정책

2.1 연결재무제표 작성

연결회사의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

- 특정 금융자산과 금융부채(파생상품 포함)

- 확정급여제도와 공정가치로 측정하는 사외적립자산

- 순공정가치로 측정하는 매각예정자산

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단과 중요한 가정 및 추정이 필요한 부분은 주석 3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제 · 개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보(중요한 회계 정책 정보란, 재무제표에 포함된 다른 정보와 함께 고려되었을 때 재무제표의 주요 이용자의 의사결정에 영향을 미칠 정도의 수준을 의미)를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1001호 ' 재무제표 표시 ' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 연결회사가 발행한 해당 금융상품의 정보는 주석 17에 공시하였습니다.

(3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약’을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

(6) 기업회계기준서 제1012호 '법인세' - '국제조세개혁 - 필라2 모범규칙'

개정 기준은 다국적기업의 국제조세를 개혁하는 필라2 모범규칙을 반영하는 법률의 시행으로 생기는 이연법인세 회계처리를 일시적으로 완화하고 이와 관련된 당기법인세 효과 등에 대한 공시를 요구하고 있습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1116호 ‘리스’ 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

2.3 연결

연결실체는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 당사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 당사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점부터 연결재무제표에서 제외됩니다.

연결실체의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결실체는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결실체 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결실체에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결실체가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결실체가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 지분법을 적용합니다. 연결실체와 관계기업 간의 거래에서 발생한 미실현이익은 연결실체의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 또한, 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.4 매각예정자산

연결실체는 비유동자산(또는 처분자산집단)의 장부금액이 계속 사용이 아닌 매각거래로 주로 회수될 것이라면 이를 매각예정자산으로 분류하고 있습니다. 이러한 조건은 비유동자산(또는 처분자산집단)이 현재의 상태에서 통상적이고 관습적인 거래조건만으로 즉시 매각가능하여야 하며 매각될 가능성이 매우 높을 때에만 충족된 것으로 간주됩니다. 경영진은 자산의 매각계획을 확약해야 하며 분류시점에서 1년 이내에 매각완료요건이 충족될 것으로 예상되어야 합니다.

연결실체는 종속기업에 대한 지배력의 상실을 가져오는 매각계획을 확약하는 경우, 매각 이후 지배기업이 종전 종속기업에 대한 비지배지분의 보유 여부에 관계없이 앞에서 언급한 조건을 충족한다면 해당 종속기업의 모든 자산과 부채를 매각예정으로 분류하고 있습니다.

연결실체는 관계기업 또는 공동기업에 대한 투자 전체 또는 일부의 매각계획을 확약하는 경우, 매각될 관계기업 또는 공동기업에 대한 투자 전체 또는 일부는 상기에서 언급된 매각예정분류기준을 충족하는 경우 매각예정으로 분류하며, 연결실체는 매각예정으로 분류된 부분과 관련된 관계기업 또는 공동기업에 대한 투자에 대하여 지분법 적용을 중단합니다. 한편 매각예정으로 분류되지 않는 관계기업 또는 공동기업에 대한 투자의 잔여 보유분에 대해서는 지분법을 계속 적용하며, 다만 매각으로 인하여연결실체가 관계기업 또는 공동기업에 대한 유의적인 영향력이 상실되는 경우 매각시점에 지분법의 적용을 중단합니다.

관계기업 또는 공동기업에 대한 투자를 매각한 이후에도 연결실체의 관계기업 또는 공동기업 투자에 대한 잔여 보유분에 지분법을 계속 적용하는 경우가 아니라면, 연결실체는 관계기업 또는 공동기업에 대한 투자의 잔여 보유분을 기업회계기준서 제1109호 '금융상품'에 따라 회계처리합니다.

매각예정으로 분류된 비유동자산(또는 처분자산집단)은 장부금액과 순공정가치 중 낮은 금액으로 측정하고 있습니다.

2.5 수익인식

당사는 기준서 제1115호 '고객과의 계약에서 생기는 수익'을 적용하였습니다. 기업회계기준서 제1115호에 따르면 모든 유형의 계약에 5단계 수익인식모형 (① 계약 식별 → ② 수행의무 식별 → ③ 거래가격 산정 → ④ 거래가격을 수행의무에 배분 → ⑤ 수행의무 이행 시 수익 인식)을 적용하여 수익을 인식합니다.

(1) 수행의무의 식별

연결실체는 지게차 등의 물류기기를 제조하여 고객에게 판매하는 사업과 상품을 구매하여 고객에게 판매하는 사업을 영위하고 있습니다. 연결실체는 ① 고객이 재화나 용역 그 자체에서 효익을 얻거나 고객이 쉽게 구할 수 있는 다른 자원과 함께하여 그 재화나 용역에서 효익을 얻을 수 있고, ② 고객에게 재화나 용역을 이전하기로 하는 약속을 계약 내의 다른 약속과 별도로 식별해 낼 수 있다면 구별되는 별도의 수행의무로 식별합니다. 또한, 각각의 수행의무를 한 시점에 이행하는지, 기간에 걸쳐 이행하는지에 따라 연결실체의 수익인식 시점은 달라집니다.

(2) 한 시점에 이행하는 수행의무

재화의 판매에 따른 수익은 자산을 이전하여 수행의무를 이행할 때 인식하고 있으며,한 시점에 이행하는 수행의무는 고객에게 재화나 용역에 대한 통제를 이전하는 시점에 이행되고 있습니다. 연결실체는 수행의무를 이행하는 시점을 판단하기 위한 통제 이전의 지표로 다음을 참고하고 있습니다.

① 기업은 자산에 대해 현재 지급청구권이 있다

② 고객에게 자산의 법적 소유권이 있다

③ 기업이 자산의 물리적 점유를 이전하였다

④ 자산의 소유에 따른 유의적인 위험과 보상이 고객에게 있다

⑤ 고객이 자산을 인수하였다

(3) 기간에 걸쳐 이행하는 수행의무

연결실체는 고객에게 물류기기의 수리 용역의 제공하고 있습니다. 연결실체는 다음 기준 중 어느 하나를 충족하는 경우 용역에 대한 통제를 기간에 걸쳐 이전하므로, 기간에 걸쳐 수행의무를 이행하는 것으로 보아 기간에 걸쳐 수익을 인식하고 있습니다.

① 고객은 기업이 수행하는 대로 기업의 수행에서 제공하는 효익을 동시에 얻고 소비한다

② 기업이 수행하여 만들어지거나 가치가 높아지는 대로 고객이 통제하는 자산을 회사가 만들거나 그 자산 가치를 높인다

③ 기업이 수행하여 만든 자산이 기업 자체에는 대체 용도가 없고 지금까지 수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있다

이에 따라 물류기기의 수리 용역의 경우 용역을 제공하는 기간에 걸쳐 수익을 인식합니다.

(4) 변동대가

연결실체는 계약에서 약속한 대가에 변동금액이 포함된 경우에 고객에게 약속한 재화나 용역을 이전하고 그 대가로 받을 권리를 갖게 될 금액을 추정하고 있습니다. 대가는 할인(discount), 리베이트, 환불, 공제(credits), 가격할인(price concessions), 장려금(incentives), 성과보너스, 위약금이나 그 밖의 비슷한 항목 때문에 변동될 수 있습니다. 연결실체가 대가를 받을 권리가 미래 사건의 발생 여부에 달려있는 경우에도약속한 대가는 변동될 수 있습니다. 예를 들면 반품권을 부여하여 제품을 판매하거나특정 단계에 도달해야 고정금액의 성과보너스를 주기로 약속한 경우에 대가는 변동될 수 있습니다.

연결실체는 받을 권리를 갖게 될 대가를 더 잘 예측할 것으로 예상하는 기댓값 방법을 사용하여 변동 대가를 추정하고, 이미 인식한 누적 수익금액 중 유의적인 부분을 되돌리지 않을 가능성이 매우 높은 금액까지만 변동대가를 거래가격에 포함하여 수익을 인식합니다.

2.6 외화환산

각 연결대상 기업들의 재무제표는 그 기업의 영업활동이 이루어지는 주된 경제환경의 통화(기능통화)로 표시하고 있습니다. 연결재무제표를 작성하기 위해 개별기업들의 경영성과와 재무상태는 연결실체의 기능통화이면서 연결재무제표 작성을 위한 표시통화인 '원'으로 표시하고 있습니다.

연결재무제표 작성에 있어서 그 기업의 기능통화 외의 통화(외화)로 이루어진 거래는거래일의 환율로 기록됩니다. 매 보고기간 말에 화폐성 외화항목은 보고기간 말의 환율로 재환산하고 있습니다. 한편 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 재환산하지만, 역사적 원가로 측정되는 비화폐성 외화항목은 재환산하지 않습니다.

화폐성 항목의 외환차이는 다음을 제외하고는 발생하는 기간의 당기손익으로 인식하고 있습니다.

|

- |

미래 생산에 사용하기 위하여 건설중인 자산과 관련되고, 외화차입금에 대한 이자비용조정으로 간주되는 자산의 원가에 포함되는 외환차이 |

|

- |

특정 외화위험을 회피하기 위한 거래에서 발생하는 외환차이 |

2.7 차입원가

연결실체는 적격자산의 취득, 건설 또는 제조와 직접 관련된 차입원가를 적격자산을 의도된 용도로 사용하거나 판매가능한 상태에 이를 때까지 당해 자산원가의 일부로 자본화하고 있습니다. 적격자산이란 의도된 용도로 사용하거나 판매될 수 있는 상태가 될 때까지 상당한 기간을 필요로 하는 자산을 말합니다.

적격자산을 취득하기 위한 목적으로 차입한 당해 차입금에서 발생하는 일시적 운용 투자수익은 자본화가능차입원가에서 차감하고 있습니다.

기타 차입원가는 발생한 기간의 당기손익으로 인식하고 있습니다.

2.8 정부보조금

연결실체는 정부보조금에 부수되는 조건의 준수와 보조금 수취에 대한 합리적인 확신이 있을 경우에만 정부보조금을 인식하고 있습니다.

시장이자율보다 낮은 이자율인 정부대여금의 효익은 정부보조금으로 처리하고 있으며, 해당 정부보조금은 시장이자율에 기초하여 산정된 정부대여금 공정가치와 수취한 대가의 차이로 측정하고 있습니다.

자산관련 정부보조금은 자산의 장부금액을 결정할 때 차감하여 연결재무상태표에 표시하고 있습니다. 해당 정부보조금은 관련자산의 내용연수에 걸쳐 감가상각비를 감소시키는 방식으로 당기손익으로 인식하고 있습니다.

수익관련 정부보조금은 보상하도록 의도된 비용에 대응시키기 위해 체계적인 기준에따라 해당 기간에 걸쳐 수익으로 인식하며, 이미 발생한 비용이나 손실에 대한 보전 또는 향후 관련원가의 발생 없이 연결실체에 제공되는 즉각적인 금융지원으로 수취하는 정부보조금은 수취할 권리가 발생하는 기간에 당기의 손익으로 인식하고 있습니다.

2.9 퇴직급여비용과 해고급여

회사는 확정기여형 및 확정급여형 퇴직연금제도를 모두 운영하고 있습니다.

확정기여제도는 회사가 고정된 금액의 기여금을 별도 기금에 지급하는 퇴직연금제도입니다. 해당 기금이 현재나 과거 기간의 종업원 용역과 관련하여 지급하여야 할급여전액을 지급하기에 충분한 자산을 보유하지 못하는 경우에도 회사는 추가적인 기여을 납부할 법적 의무나 의제의무를 부담하지 않습니다. 확정기여제도와 관련하여 회사는 상장되거나 비상장으로 관리되고 있는 연금보험제도에 기여금을 지급하고 있습니다. 기여금이 지급된 이후에 회사는 더 이상의 미래 의무를 부담하지 않습니다. 기여금은 종업원이 근무용역을 제공하였을 때 종업원급여비용으로 인식됩니다. 선급 기여금은 초과 기여금으로 인해 미래 지급액이 감소하거나 현금이 환급되는 만큼을 자산으로 인식하고 있습니다

확정급여형퇴직급여제도의 경우, 확정급여채무는 독립된 보험계리법인에 의해 예측단위적립방식을 이용하여 매 보고기간 말에 보험수리적 평가를 수행하여 계산하고 있습니다. 보험수리적손익과 사외적립자산의 수익(순확정급여부채(자산)의 순이자에포함된 금액 제외) 및 자산인식 상한효과의 변동으로 구성된 순확정급여부채의 재측정요소는 재측정요소가 발생한 기간에 기타포괄손익으로 인식하고, 연결재무상태표에 즉시 반영하고 있습니다. 연결포괄손익계산서에 인식한 재측정요소는 이익잉여금으로 즉시 인식하며, 후속기간에 당기손익으로 재분류되지 아니합니다. 과거근무원가는 제도의 개정이 발생한 기간에 인식하고, 순이자는 기초시점에 순확정급여부채(자산)에 대한 할인율을 적용하여 산출하고 있습니다. 확정급여원가의 구성요소는 근무원가(당기근무원가와 과거근무원가 및 정산으로 인한 손익)와 순이자비용(수익) 및재측정요소로 구성되어 있습니다.

연결실체는 근무원가와 순이자비용(수익)은 당기손익으로 인식하고 있으며, 재측정요소는 기타포괄손익에 인식하고 있습니다. 제도의 축소로 인한 손익은 과거근무원가로 처리하고 있습니다.

연결재무제표상 확정급여채무는 확정급여제도의 실제 과소적립액과 초과적립액을 표시하고 있습니다. 이러한 계산으로 산출된 초과적립액은 제도로부터 환급받거나 제도에 대한 미래 기여금이 절감되는 방식으로 이용가능한 경제적효익의 현재가치를 가산한 금액을 한도로 자산으로 인식하고 있습니다.

해고급여에 대한 부채는 해고급여의 제안을 더 이상 철회할 수 없게 된 날 또는 연결실체가 해고급여의 지급을 수반하는 구조조정에 대한 원가를 인식한 날 중 이른날에 인식하고 있습니다.

2.10 주식기준보상

임직원에게 부여한 주식결제형 주식기준보상은 부여일에 지분상품의 공정가치로 측정하고 있습니다.

부여일에 결정되는 주식결제형 주식기준보상거래의 공정가치는 가득될 지분상품에 대한 연결실체의 추정치에 근거하여 가득기간에 걸쳐 정액기준으로 비용화됩니다. 각 보고기간 말에 연결실체는 가득될 것으로 기대되는 지분상품의 수량에 대한 추정치를 수정하고 있습니다. 최초 추정에 대한 수정치의 효과는 누적비용이 수정치를 반영하도록 잔여 가득기간 동안에 걸쳐 당기손익으로 인식하고 기타자본항목에 반영하고 있습니다.

2.11 법인세

법인세비용은 당기법인세와 이연법인세로 구성되어 있습니다.

(1) 당기법인세

당기 법인세부담액은 당기의 과세소득을 기초로 산정됩니다. 다른 과세기간에 가산되거나 차감될 손익항목 및 비과세항목이나 손금불인정항목 때문에 과세소득과 연결포괄손익계산서상 세전손익은 차이가 발생합니다. 연결실체의 당기법인세와 관련된 부채는 보고기간 말까지 제정되었거나 실질적으로 제정된 세율 및 세법에 근거하여 계산됩니다.

(2) 이연법인세

이연법인세는 연결재무제표상 자산과 부채의 장부금액과 과세소득 산출시 사용되는 세무기준액과의 차이인 일시적차이에 대하여 인식됩니다. 이연법인세부채는 일반적으로 모든 가산할 일시적 차이에 대하여 인식됩니다. 이연법인세자산은 일반적으로 차감할 일시적차이가 사용될 수 있는 과세소득의 발생가능성이 높은 경우에, 모든 차감할 일시적차이에 대하여 인식됩니다. 그러나 가산할 일시적차이가 영업권을 최초로 인식할 때 발생하거나, 자산 또는 부채가 최초로 인식되는 거래가 사업결합거래가아니고 거래 당시에 회계이익과 과세소득(세무상결손금)에 영향을 미치지 아니하는 거래에서 발생하는 경우 이연법인세부채는 인식하지 아니합니다. 그리고 차감할 일시적차이가 자산 또는 부채가 최초로 인식되는 거래가 사업결합거래가 아니고 거래 당시 회계이익과 과세소득(세무상결손금)에 영향을 미치지 않는 거래에서 발생하는 경우에는 이연법인세자산은 인식하지 않습니다.

연결실체가 일시적차이의 소멸시점을 통제할 수 있으며, 예측가능한 미래에 일시적 차이가 소멸하지 않을 가능성이 높은 경우를 제외하고는 종속기업, 관계기업에 대한 투자자산 및 조인트벤처 투자지분에 관한 가산할 일시적차이에 대하여 이연법인세부채를 인식합니다.

또한, 이러한 투자자산 및 투자지분과 관련된 차감할 일시적차이로 인하여 발생하는 이연법인세자산은 일시적차이의 혜택을 사용할 수 있을만큼 충분한 과세소득이 발생할 가능성이 높고, 일시적차이가 예측가능한 미래에 소멸할 가능성이 높은 경우에만 인식합니다.

이연법인세자산의 장부금액은 매 보고기간 말에 검토하고, 이연법인세자산의 전부 또는 일부가 회수될 수 있을만큼 충분한 과세소득이 발생할 가능성이 더 이상 높지 않은 경우 이연법인세자산의 장부금액을 감소시킵니다.

이연법인세자산과 부채는 보고기간 말까지 제정되었거나 실질적으로 제정된 세율 및세법에 근거하여 당해 부채가 결제되거나 자산이 실현되는 회계기간에 적용될 것으로 예상되는 세율을 사용하여 측정합니다. 이연법인세자산과 이연법인세부채를 측정할 때에는 보고기간 말 현재 연결실체가 관련 자산과 부채의 장부금액을 회수하거나 결제할 것으로 예상되는 방식에 따른 법인세효과를 반영하였습니다.

이연법인세자산과 부채는 연결실체가 당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 가지고 있으며, 동일한 과세당국에 의해서 부과되는 법인세와 관련하여 과세대상기업이 동일하거나 과세대상기업은 다르지만 당기법인세 부채와 자산을 순액으로 결제할 의도가 있거나, 중요한 금액의 이연법인세부채가 결제되거나, 이연법인세자산이 회수될 미래에 각 회계기간마다 자산을 실현하는 동시에 부채를 결제할 의도가 있는 경우에만 상계합니다.

이연법인세부채 또는 이연법인세자산이 공정가치모형을 사용하여 측정된 투자부동산에서 발생하는 경우, 동 투자부동산의 장부금액이 매각을 통하여 회수될 것이라는 반증가능한 가정을 전제하고 있습니다. 따라서 이러한 가정에 대한 반증이 없다면, 이연법인세부채 또는 이연법인세자산의 측정에는 투자부동산 장부금액이 모두 매각을 통하여 회수되는 세효과를 반영합니다. 다만, 투자부동산이 감가상각 대상자산으로서 매각을 위해 보유하기보다는 그 투자부동산에 내재된 대부분의 경제적 효익을 기간에 걸쳐 소비하는 것을 목적으로 하는 사업모형하에서 보유하는 경우 이러한 가정이 반증됩니다.

(3) 당기법인세와 이연법인세의 인식

당기법인세와 이연법인세는 동일 회계기간 또는 다른 회계기간에 기타포괄손익이나자본으로 직접 인식되는 거래나 사건 또는 사업결합으로부터 발생하는 경우를 제외하고는 수익이나 비용으로 인식하여 당기손익에 포함합니다. 사업결합시에는 법인세효과는 사업결합에 대한 회계처리에 포함되어 반영됩니다.

2.12 유형자산

토지는 독립적인 외부평가인이 평가한 금액에 기초하여 공정가치로 측정됩니다. 재평가는 보고기간말에 자산의 장부금액이 공정가치와 중요하게 차이가 나지 않도록 주기적으로 수행됩니다.

연결실체는 토지를 제외한 유형자산은 원가로 측정하고 있으며 최초 인식 후에 취득원가에서 감가상각누계액과손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 유형자산의 원가는 당해 자산의 매입 또는 건설과 직접적으로 관련되어발생한 지출로서 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는 데 직접 관련되는 원가와 자산을 해체, 제거하거나 부지를 복구하는 데 소요될 것으로 최초에 추정되는 원가를 포함하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 대체된 부분의 장부금액은 제거하고 있습니다. 한편 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

유형자산 중 토지는 감가상각을 하지 않으며, 이를 제외한 유형자산은 아래에 제시된개별 자산별로 추정된 경제적 내용연수 동안 정액법으로 감가상각하고 있습니다.

| 구분 | 내용연수 |

|---|---|

| 건물 | 40~56년 |

| 기계장치 | 8년 |

| 차량운반구 | 5년 |

| 비품 | 2~4년 |

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체원가에 비교하여 중요하다면, 해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다.

유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간 말에 재검토하고 있으며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.