|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 16 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 동성케미컬 |

| 대 표 이 사 : | 이만우, 백진우 |

| 본 점 소 재 지 : | 부산광역시 사하구 신산로 99 (신평동) |

| (전 화) 051-200-4500 | |

| (홈페이지) http://www.dongsungchemical.co.kr | |

| 작 성 책 임 자 : | (직 책) CFO (성 명) 김 상 현 |

| (전 화) 02-6190-8725 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 8 | - | 1 | 7 | 1 |

| 합계 | 9 | - | 1 | 8 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

연운항도하유한공사 | 지배력 상실에 따른 종속회사 제외 |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

| 구 분 | 회사의 법적ㆍ상업적 명칭 |

|---|---|

| 한 글 | 주식회사 동성케미컬 |

| 영 문 | DONGSUNG CHEMICAL Co., Ltd. |

주) 당사는 2021년 4월 1일 합병완료 이후 주식회사 동성코퍼레이션에서 주식회사 동성케미컬로 사명변경을 하였습니다.

다. 설립일자 및 존속기간

당사는 2008년 5월 1일에 (주)동성화학으로부터 분할 설립하였으며, 2008년 6월 23일에 유가증권시장에 상장되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

|---|---|

| 주 소 | 부산광역시 사하구 신산로 99 (신평동) |

| 전화번호 | 051-200-4500 |

| 홈페이지 | http://www.dongsungchemical.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

[ 지배회사 내용 ]

당사는 지분 소유를 통해 자회사의 사업내용을 지배하는 지주사업을 영위하고 있습니다. 이에 따라 자회사 등에 대한 자금 및 업무지원 사업을 진행하며, 그룹사의 효율적인 경영활동 및 수익성 개선, 지속가능경영을 위해 자회사 등에 대한 경영자문 및 컨설팅을 제공하고 있습니다.

또한 당사는 2015년 7월 1일 자회사인 (주)동성하이켐을, 2021년 4월 1일 자회사인 (주)동성화학을 흡수합병함으로써 석유화학, 정밀화학 제품 제조업 및 합성피혁용, 신발창용 폴리우레탄 수지, 에나멜의 제조, 매매업을 지배회사의 사업 범위에 포함시켰습니다.

[ 종속회사 내용 ]

1) (주) 동성화인텍

동성화인텍은 1985년 설립된 초저온보냉재 전문회사로, 1990년 국내 최초의 프레온가스(CFCs, 오존층 파괴물질) 대체 물질을 이용한 Polyurethane 개발을 시작으로 국내 최초 美 UL인증을 취득한 난연 PU foam의 상업화, LNG배관용 초저온보냉재의 국산화, LNG 선박용 초저온보냉재 R-PUF의 개발, 한국형 LNG 육상저장탱크용 초저온보냉재 개발 등 글로벌 최고의 Low BOR 기술을 바탕으로 초저온보냉재 글로벌리더로의 성장을 거듭하고 있습니다.

동성화인텍의 사업부문은 크게 PU단열재사업 부문과 가스사업 부문으로 분류되며, PU단열재부문은 PU 및 초저온보냉재 사업으로, 가스사업부문은 냉매 및 방재시스템 사업으로 구성되어 있습니다.

2) (주) 동성티씨에스

(주)동성티씨에스는 1999년 3월 2일 중장비부품 제조 및 판매업등을 주 목적사업으로 하여 설립되었으며, 2019년 1월 에는 계열회사인 (주) 동성에이씨에스를 흡수 합병함으로 인해 자동차 산업도 영위했습니다. 2021년 11월에는 수익성 개선을 목적으로 항공사업부를 매각하였고, 2024년 2월에는 그룹 사업포트폴리오 합리화 및 투자 목적의 유동성 확보를 위해 계열분리를 추진 중입니다.

3) (주) 제네웰

(주)제네웰은 지난 2000년 설립되어 뛰어난 자체 기술력을 바탕으로 의료기기산업분야에 해당하는 창상피복재와 유착방지재의 국내 최고 브랜드인 '메디폼'과 '가딕스'를 개발하였으며, 생체 재료 분야에서 국내 1위 기업을 목표로 연구개발에 매진하고 있습니다. 또한, 의료기기산업 분야에 적용되던 기술을 확장 적용하여 더마 화장품 분야로 사업다각화를 추진하고 있습니다.

주식회사 동성케미컬(舊 (주)동성코퍼레이션)과 연결대상종속회사의 상세한 주요 사업의 내용은 동 공시서류의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

- 해당사항 없습니다.

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2008년 06월 23일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 본점은 "부산광역시 사하구 신산로 99"에 소재하며, 2008년 5월 1일 (주)동성화학으로부터 회사를 분할 신설하여, 동년 5월 14일 설립등기를 완료하였습니다. 당시부터 현재까지 회사의 본점소재지는 동일합니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.03.27 | 정기주총 | - | 사내이사 백진우 사외이사 정철길 사외이사 김홍남 |

- |

| 2020.03.24 | 정기주총 | 대표이사 이만우 사외이사 김지홍 |

사내이사 백정호 사외이사 정철길 상근감사 박영재 |

대표이사 박충열 사외이사 김홍남 |

| 2021.03.24 | 정기주총 | 사외이사 옥승환 |

사내이사 박영빈 사외이사 정철길 |

사외이사 김지홍 |

| 2021.04.01 | - | 대표이사 백진우 | - | - |

| 2021.04.02 | - | 사내이사 이경석 사외이사 이영활 |

- | - |

| 2021.05.31 | - | - | - | 사외이사 이영활 |

| 2022.01.11 | - | - | - | 사내이사 박영빈 |

| 2022.03.30 | 정기주총 | 사외이사 설도원 |

대표이사 백진우 사외이사 정철길 |

사외이사 옥승환 |

| 2022.09.30 | - | - | - | 사내이사 이경석 |

| 2023.03.31 | 정기주총 | 상근감사 이종철 | 사내이사 백정호 사내이사 이만우 사외이사 정철길 사외이사 설도원 |

상근감사 박영재 |

주1) 이종철 상근감사는 2023년 3월 31일, 제15기 정기주주총회에서 신규선임 되었습니다.

주2) 정철길, 설도원 사외이사는 2023년 3월 31일, 제15기 정기주주총회에서 재선임 되었습니다.

주3) 2023년 3월 31일, 제15기 정기주주총회 종료 후 이사회에서 사내이사 이만우가 대표이사로 재선임 되었습니다.

주4) 2023년 3월 31일, 제15기 정기주주총회 종료 후 이사회에서 사내이사 백정호가 이사회 의장으로 재선임 되었습니다.

주5) 자세한 내용은 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 공시한 내용을 참조하시기 바랍니다.

다. 최대주주의 변동

2017년 06월 12일 최대주주가 (주)디에스티아이로 변동되었습니다. (관련공시 : 2017년 06월 12일 최대주주변경 참조)

라. 상호의 변경

1) 지배회사의 상호변경

- 당사는 2021년 04월 02일부로 (주)동성코퍼레이션에서 (주)동성케미컬로 상호변경을 하였습니다.

2) 주요종속회사 상호변경

| 변경 일자 | 변경 전 | 변경 후 |

| 2013.03.22 | (주)화인텍 | (주)동성화인텍 |

| 2015.07.01 | (주)도하인더스트리 | (주)동성티씨에스 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

2021년 4월 1일을 합병기일로하여 주식회사 동성화학과의 흡수합병을 완료하였 습니다. (관련공시일 : 2021년 01월 27일, 회사합병결정)

사. 회사의 업종 또는 주된 사업의 변화

당사는 2015년 7월 1일 (주)동성하이켐과의 합병으로 인해 피합병법인인 ㈜동성하이켐이 영위하던 한국표준산업분류 대분류 기준 화학물질 및 화학제품 제조업에 속해있는 기초 화학물질 제조업과 합성고무 및 플라스틱 물질 제조업 등을 사업에 추가하였습니다.

또한 2021년 4월 1일을 합병기일로하여 주식회사 동성화학 흡수합병을 완료하였습니다. 따라서 피합병법인인 주식회사 동성화학이 영위하던 사업인 합성피혁용, 신발창용 폴리우레탄 수지 및 에나멜의 제조 및 매매업등을 지배회사의 사업 범위에 포함시켰습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

기타와 관련된 연혁은 아래 표를 참고해주시기 바랍니다.

| 날 짜 | 연 혁 |

| 2019.01.01 | (주)동성ACS가 (주)동성티씨에스에 흡수 합병됨 |

| 2019.10.08 | DONGSUNG-FINETEC VIETNAM CO.,LTD 청산에 의한 계열회사 제외 |

| 2020.06.15 | (주)화인텍 피앤씨 청산에 의한 계열회사 제외 |

| 2020.12.01 | (주)동성LTS가 (주)동성화인텍에 흡수 합병됨 |

| 2021.04.01 | (주)동성코퍼레이션이 (주)동성화학을 흡수합병 |

| 2021.04.02 | (주)동성코퍼레이션에서 (주)동성케미컬로 상호변경 |

| 2021.12.07 | (주)동성에코어 파산에 의한 계열회사 제외 |

| 2022.06.28 | PT. Dongsung Chemical Indonesia("IDS") 신규 설립 |

| 2022.07.25 | (주)디앤엠파트너스 청산에 의한 계열회사 제외 |

자. 종속회사의 연혁

최근 5사업연도에 대한 종속회사의 연혁은 아래와 같습니다.

| 회사의 법적, 상업적 명칭 |

주요사업의 내용 | 회사의 연혁 |

| (주)동성화인텍 | PU단열재 및 초저온보냉제外 사업 |

2019년 10월. DONGSUNG-FINETEC VIETNAM CO.,LTD 청산 |

| (주)제네웰 | 의료용품 제조 | 2020년 4월. 메디폼 중국시장 내 독점 판매계약 체결 (상해의약그룹社) |

| (주)동성티씨에스 | 중장비부품 제조 및 판매업 | 2019년 1월. 계열회사인 (주)동성ACS를 흡수합병함 2021년 11월. 항공사업부 매각 |

※ (주)동성티씨에스는 지분 매각 결의 후 계열 분리 추진 중 (관련공시 : 2024.02.29 타법인주식 및 출자증권처분결정)

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제 16기 (2023년말) |

제 15기 (2022년말) |

제 14기 (2021년말) |

제 13기 (2020년말) |

제 12기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 49,689,728 | 49,689,728 | 49,689,728 | 43,993,012 | 45,444,970 |

| 액면금액 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 49,689,728,000 | 49,689,728,000 | 49,689,728,000 | 43,993,012,000 | 45,444,970,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 49,689,728,000 | 49,689,728,000 | 49,689,728,000 | 43,993,012,000 | 45,444,970,000 |

주1) 당사는 2020년 02월 27일 기업가치 및 주주가치 제고를 위하여 보유하고 있던 자기주식(보통주 1,451,958주)을 소각하였습니다.(관련공시 2020.02.27 주요사항보고서(감자결정))

주2) 당사는 2021년 04월 01일을 합병기일로 하여 주식회사 동성화학을 흡수합병하였으며, 2021년 04월 16일 5,696,716주를 추가상장 하였습니다. (관련공시 2021.04.01 증권발행실적보고서(합병등))

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 51,141,686 | - | 51,141,686 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 1,451,958 | - | 1,451,958 | - | |

| 1. 감자 | 1,451,958 | - | 1,451,958 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 49,689,728 | - | 49,689,728 | - | |

| Ⅴ. 자기주식수 | 1,016,617 | - | 1,016,617 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 48,673,111 | - | 48,673,111 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 68,634 | - | 17,383 | - | 51,251 | 주1) |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 68,634 | - | 17,383 | - | 51,251 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 431,664 | - | 431,664 | - | - | 주2) | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 531,438 | 431,664 | - | - | 963,102 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 963,102 | 431,664 | 431,664 | - | 963,102 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 2,264 | - | - | - | 2,264 | 주3) | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,034,000 | 431,664 | 449,047 | - | 1,016,617 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 당사는 장기근속자 포상을 목적으로 2023년 09월 20일 직원 개인별 증권계좌에17,383주를 주식입고(처분)하였습니다.

주2) 2022년 8월 23일 체결한 자기주식취득 신탁계약이 2023년 2월 22일 계약만료되어 수탁자 보유물량 431,664주가 현물보유물량으로 대체되었습니다.

주3) 2021년 4월 1일 동성화학 흡수합병으로 인한 단수주식 2,264주를 취득하였습니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2021.08.27 | 2021.09.06 | 100,000 | 100,000 | 100 | 2021.09.08 |

| 직접 처분 | 2021.09.16 | 2021.09.16 | 9,603 | 9,603 | 100 | 2021.09.17 |

| 직접 처분 | 2022.09.23 | 2022.09.23 | 21,763 | 21,763 | 100 | 2022.09.23 |

| 직접 처분 | 2023.09.20 | 2023.09.20 | 17,383 | 17,383 | 100 | 2023.09.20 |

주) 직접 처분 수량 48,749주는 장기근속자 포상을 목적으로 직원 개인별 증권계좌에 주식입고(처분)하였습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2022.01.28 | 2022.07.28 | 2,500 | 2,486 | 99.46 | - | - | 2022.07.28 |

| 신탁 해지 | 2022.01.28 | 2022.07.28 | 2,500 | 2,486 | 99.46 | - | - | 2022.07.28 |

| 신탁 체결 | 2022.08.22 | 2023.02.22 | 2,000 | 1,996 | 99.80 | - | - | 2023.02.22 |

| 신탁 해지 | 2022.08.22 | 2023.02.22 | 2,000 | 1,996 | 99.80 | - | - | 2023.02.22 |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.02.25 | 제14기 임시 주주총회 |

제1조(상호) 제2조(목적) 제4조(공고방법) |

- 합병에 따른 정관 변경사항 반영 |

| 2022.03.30 | 제14기 정기 주주총회 |

제8조의 2 (종류주식의 수와 내용) 제10조의 3 (신주의 배당기산일) 제14조의 2 (전환사채의 발행 및 배정) 제15조(신주인수권부사채의 발행 및 배정) 제39조의 2 (위원회) - 신설 제40조 (감사의 수와 선임) 제45조의 2 (분기배당) |

- 상법 개정에 따른 배당기산일 준용규정 정비, 삭제, 신설 - 이사회 內 위원회 신설 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 |

자회사의 지분 소유를 통해 자회사의 사업내용을 |

영위 |

| 2 | 자회사 등(자회사, 손자회사 및 손자회사가 지배하는 회사를 포함한다. 이하 같다)에 대한 자금 및 업무지원 사업 | 영위 |

| 3 | 자회사 등에 대한 자금지원을 위한 자금조달 사업 | 영위 |

| 4 | 자회사 등과 공동상품의 개발, 판매 및 설비, 전산 시스템 등의 공동활용 등을 위한 사무지원사업 | 영위 |

| 5 | 경영자문 및 컨설팅업 | 영위 |

| 6 | 연구 및 기술개발과 기술정보의 제공업 | 영위 |

| 7 | 시장조사 및 경영상담업 | 영위 |

| 8 | 수출입업 및 수입물품의 판매 | 영위 |

| 9 | 부동산의 매매 및 임대 | 영위 |

| 10 | 화학관련 원부자재 구매대행 및 중개업 | 영위 |

| 11 | 화학관련 원부자재 도,소매업 | 영위 |

| 12 | 석유(용제) 정제업 | 영위 |

| 13 | 기타 공업용 유기화학 제품의 제조 및 판매업(화약류, 농약류, 소방약품을 제외) | 영위 |

| 14 | 기타 화학제품의 제조, 가공 및 판매 | 영위 |

| 15 | 독극물 판매업 | 영위 |

| 16 | 연구개발 용역업 | 미영위 |

| 17 | 폴리우레탄, 고무 및 플라스틱 제조 및 판매 | 영위 |

| 18 | 도료, 합성수지 제조 및 판매 | 영위 |

| 19 | 선박구성 부분품 제조 및 판매 | 영위 |

| 20 | 소방기자재 및 고압가스류 제조 및 판매 | 영위 |

| 21 | 단열재 및 흡음재 제조 및 판매 | 영위 |

| 22 | 의료용 물질, 의료공구, 위생용품, 의약품, 의약 부외품 등의 제조 및 판매 | 영위 |

| 23 | 음식료품 판매업 | 미영위 |

| 24 | 소프트웨어의 자문, 개발 및 공급업 | 미영위 |

| 25 | 데이타베이스 처리 및 판매업 | 미영위 |

| 26 | 전자상거래에 의한 도소매업 | 영위 |

| 27 | 컴퓨터설비 자문 및 임대업 | 영위 |

| 28 | 프라스틱 첨가제의 제조 및 판매 | 영위 |

| 29 | 폐기물 종합처리업 | 미영위 |

| 30 | 공업용 주정 도소매업 | 미영위 |

| 31 | 주류 수출입업 | 미영위 |

| 32 | 수송장비(차량, 철도, 항공기) 부품 제조 및 판매업 | 영위 |

| 33 | 건설장비 부품 제조 및 판매업 | 영위 |

| 34 | 건축자재 부품 제조 및 판매업 | 영위 |

| 35 | 전기ㆍ전자 부품 제조 및 판매업 | 미영위 |

| 36 | 엔지니어링 플라스틱 제조 및 판매업 | 영위 |

| 37 | 복합소재 제조 및 판매업 | 영위 |

| 38 | 합성피혁용 폴리우레탄 제조 및 매매 | 영위 |

| 39 | 신발창용 폴리우레탄 수지 및 에나멜의 제조 및 매매 | 영위 |

| 40 | 고무신용 에나멜 제조 및 매매 | 영위 |

| 41 | 합성고무 및 수지용 계면활성제 제조 및 매매 | 영위 |

| 42 | 기타화학제품의 제조, 가공 및 매매 | 영위 |

| 43 | 고무 및 플라스틱 제조 및 판매 | 영위 |

| 44 | 도료의 제조 및 매매 | 영위 |

| 45 | 기타 의료용 기기 제조 및 판매 | 영위 |

| 46 | 위 각호에 관련된 투자 및 부대사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

지배회사인 (주)동성케미컬(舊 (주)동성코퍼레이션)은 2008년 5월 (주)동성화학으로부터 분할 설립된 비금융 지주회사(持株會社, Holding Company) (주)동성홀딩스로 출발하였으며, 2015년 7월 (주)동성하이켐, 2021년 4월 (주)동성화학과 합병을 통해 현재는 제조업을 함께 영위하고 있습니다.

회사의 사업은 크게 지주부문과 사업부문으로 구분됩니다. 지주부문은 타회사의 주식 취득을 통해 그 회사에 대한 실질적인 지배권을 취득하는 것을 목적으로 하며 주 수입원은 자회사 등으로부터 받는 배당금입니다.

한편 사업부문은 Paraffine 용제, Naphthene용제, Aliphatic용제, De-aromatic 용제등 기능성용제를 개발, 제조하는 석유화학 사업 및 Butyl계, Amyl계, Hexyl계 등의 유기과산화물을 제조, 판매하는 정밀화학 사업 그리고 Polyester Polyol과 성형용 TPU, 코팅용 TPU, 접착제용 TPU 등을 생산하는 우레탄 사업을 영위하고 있습니다. 2021년 04월 (주)동성화학을 흡수합병함에 따라 동사가 영위하고 있던 PUS소재의 신발창용 폴리우레탄 수지 및 합성피혁용 폴리우레탄 수지 제품도 제조, 판매하고 있습니다.

<사업부문 및 지주부문 요약 재무현황>

2023년 12월 31일 현재 (단위: 백만원)

| 구 분 | 사업부문 | 지주부문 | 연결조정 | 합계 |

| 매출액 | 1,190,401 | 23,102 | (95,503) | 1,117,999 |

| 영업이익 | 76,224 | 16,749 | (11,373) | 81,600 |

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

[단위 : 백만원, %]

| 사업 부문 | 대상 회사 | 주요 제품, 서비스 | 2023년 | 매출비중 |

|---|---|---|---|---|

| 화학 | (주)동성케미컬 (舊 (주)동성코퍼레이션) |

경영자문 서비스 석유화학제품 판매(Solvent 등), 고기능성 용제 및 환경 친화적 용제 정밀화학제품 및 우레탄(TPU)제품 신발창용 폴리우레탄수지, 합성피혁용 표면처리제, 특수도료등의 정밀화학제품 |

398,146 | 35.61 |

| (주)동성화인텍 및 종속기업 | 초저온보냉재, PU SYSTEM, 샌드위치판넬, 신냉매, 방재, SGC |

531,409 | 47.53 | |

| PT.Dongsung Jakarta (JDS) | 신발창용 폴리우레탄수지 | 59,632 | 5.33 | |

| 광주시동성화학유한공사 (GDS) | 신발창용 폴리우레탄수지 | 24,591 | 2.20 | |

| DONGSUNG VIETNAM (VDS) | 신발창용 폴리우레탄수지 | 64,632 | 5.78 | |

| PT. Dongsung Chemical Indonesia(IDS) | 신발창용 폴리우레탄수지 | - | - | |

| 중장비, 자동차부품 및 기타 | (주)동성티씨에스 | 건설기계 내외장재, 상용차 내외장재 |

102,568 | 9.17 |

| 바이오 | (주)제네웰 |

창상피복재, 유착방지재 바이오 화장품, 통증관리제 |

32,524 | 2.91 |

| 연결조정 | (95,503) | (8.54) | ||

| 합계 | 1,117,999 | 100.00 | ||

3. 원재료 및 생산설비

가. 주요 원재료

[ 지배회사 내용 ]

당사의 석유화학제품은 원유에서 파생되는 RAFFINATE를 주원료로 하여 제품을 생산하고 있으며 여천NCC 및 롯데케미칼에서 구입하고 있습니다. 정밀화학제품은 한국바스프 및 일본유지 등에서 원료를 수입하여 제품을 생산하고 있으며, 우레탄 제품은 한국바스프, 금호미쓰이로부터 원료를 구매하여 제품을 생산하고 있습니다.

원재료의 가격상승, 국제 기초 석유화학 제품 수급 불균형 및 환율문제로 인한 수출경쟁력 저하 등의 추측가능한 외부적인 요인에 따른 경영환경 악화를 대비하여, 대체원자재 개발, 구매처 다변화 및 원료 생산 내재화 등의 정책을 통해 가격안정화 및 원활한 원자재 수급이 가능토록 노력하고 있습니다. 또한, 지속적인 품질개선, 신제품개발, 원가절감 및 생산성향상을 통한 경쟁력 확보를 목표로 경영전략을 수립하고 있습니다.

다음은 주요원자재에 대한 가격 흐름입니다. (단위:톤, USD)

| 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|

| NAPHTHA | 652 | 790 | 643 |

| BENZENE | 895 | 1,029 | 912 |

| ETHYLENE | 830 | 996 | 1,009 |

| PROPYLENE | 823 | 992 | 1,104 |

| BUTADIENE | 919 | 1,087 | 1,021 |

주) 기본적으로 당사의 원재료는 상기 Up-stream의 기초 원재료 가격 변동추이를 따라가고 있으나, 그 외에도 직접 원자재 공급 업체들의 가동률 및 수급상황에 따른 가격 변동요인이 크게 작용하고 있습니다.

[ 종속회사 내용 ]

[ (주) 동성화인텍 ]

1) 주요 원재료 등의 현황

| ( 단위 : 백만원, % ) |

|

사업 부문 |

매입 유형 |

품 목 | 구체적 용도 | 매입액 | 비율 | 주 매입처 |

|

P U 단 열 재 사업부문 |

원재료 | PU-System |

단열재 등 제조원료 |

65,397 | 20.3% | KPX케미칼, 애경유화 외 |

| 상품 | 1,891 | 0.6% | ||||

| 원재료 | I/P. Membrane |

초저온보냉재 제조원료 |

234,095 | 72.5% | POSCO, 금호미쓰이, 오웬스코닝 외 |

|

| 상품 | 48 | 0.0% | ||||

| 계 | 301,432 | 93.4% | - | |||

|

가 스 사업부문 |

원재료 | 방재,냉매 |

청정소화약제 냉매주입용 |

10,765 | 3.3% | Sanmei Chemical 외 |

| 상품 | 10,587 | 3.3% | ||||

| 계 | 21,353 | 6.6% | - | |||

| 총 계 | 322,785 | 100.0% | - | |||

2) 주요 원재료 등의 가격변동추이

| ( 단위 : 원 ) |

| 품 목 | 2023년 연간 | 2022년 연간 | 2021년 연간 |

| 초저온보냉재 | 2,251 | 2,597 | 2,651 |

| 냉 매 | 2,907 | 3,378 | 2,560 |

(1) 산출기준

| 산출대상 | 선정방법 | 산출단위 | 산출방법 |

|---|---|---|---|

| 초저온보냉재 | 주요품목 | ㎏ | 가중평균가격 |

| 냉 매 | 주요품목 | ㎏ | 가중평균가격 |

(2) 주요 가격변동원인

원자재 가격 변동은 수급불균형에 기인한 국제 가격의 급격한 변동과 환율변화에 영향을 받습니다.

[ (주) 동성티씨에스 ]

(단위:원)

| 품 목 | 2023년 연간 | 2022년 연간 | 2021년 연간 | |

|---|---|---|---|---|

|

METTON |

kg | 4,620 |

4,516 |

4,061 |

|

SMC Sheet |

kg |

2,356 |

2,158 |

1,929 |

|

ABS |

kg |

3,360 |

3,388 |

3,219 |

[ (주) 제네웰]

(단위:원)

| 품 목 | 2023년 연간 | 2022년 연간 | 2021년 연간 | |

|---|---|---|---|---|

|

주사기-5ml |

수입 |

1,295 |

1,190 | 1,133 |

|

KE-825C |

국내 |

3,730 | 4,235 | 4,253 |

|

Alginate_USP(NF) |

국내 |

157,000 |

131,000 | 124,500 |

나. 생산 및 설비

[ 지배회사 내용 ]

1. 생산능력 및 생산능력의 산출근거

(단위 : ㎘,ton)

| 사업부문 | 품 목 | 단위 | 2023년 연간 | 2022년 연간 | 2021년 연간 |

|---|---|---|---|---|---|

| 화합물 및 화학제품제조업, 기타 |

석유화학제품 | KL | 72,270 | 124,379 | 123,780 |

| 정밀화학제품 | TON | 14,515 | 13,709 | 11,500 | |

| TPU 제품 | TON | 23,100 | 23,100 | 31,248 | |

| PU 제품 | TON | 45,806 | 48,764 | 54,474 | |

| 건자재(SMC) | TON | 11,585 | 11,585 | 11,585 |

※ 당사는 휴일(공휴일 포함)을 포함하여 월평균 약 24일을 근무하고 있습니다. 석유화학제품부문과 정밀화학제품부문은 3교대로 작업을 실시하고 있으며, PU제품부문중 일부생산부문은 2교대로 생산하고 있으며, 이를 제외한 생산부문은 1교대 생산을 하고 있습니다.

생산능력은 "생산능력=1일최대생산량×월간가동가능일수×당기간 작업개월 수"의 방법으로 산출하였습니다.

2. 생산실적

(단위 : ㎘,ton)

| 사업부문 | 품 목 | 단위 | 2023년 연간 | 2022년 연간 | 2021년 연간 |

|---|---|---|---|---|---|

| 화합물 및 화학제품제조업, 기타 |

석유화학제품 | KL | 29,859 | 79,807 | 81,759 |

| 정밀화학제품 | TON | 11,653 | 11,492 | 11,463 | |

| TPU 제품 | TON | 12,984 | 13,798 | 17,961 | |

| PU 제품 | TON | 20,831 | 29,298 | 28,279 | |

| 건자재(SMC) | TON | 8,608 | 8,505 | 7,856 |

3. 가동율

(단위 : ㎘,ton)

| 사업부문 | 품 목 | 단위 | 생산능력 | 생산실적 | 가동율 |

|---|---|---|---|---|---|

| 화합물 및 화학제품제조업, 기타 |

석유화학제품 | KL | 72,270 | 29,859 | 41.32% |

| 정밀화학제품 | TON | 14,515 | 11,653 | 80.28% | |

| TPU 제품 | TON | 23,100 | 12,984 | 56.21% | |

| PU 제품 | TON | 45,806 | 20,831 | 45.48% | |

| 건자재(SMC) | TON | 11,585 | 8,608 | 74.30% |

주) 평균가동율은 각제품의 세부품목 다양화로 가동시간에 근거한 생산능력을 산출하기가 곤란하여 수량기준으로 생산능력과 생산실적을 대비하여 평균가동율을 계산하였습니다. 생산제품의 원료 차이에 따른 제품별 전용라인 지정으로 인해 생산제품 변경때마다 미 가동시간이 발생할 수 밖에 없는 구조로, 설비생산능력과 실생산능력 간에 정형화되지 않는 차이가 존재합니다.

4. 생산 설비의 현황

당사는 서울에 위치한 서울사무소를 포함하여, 여수와 울산 및 오창에 생산공장을 보유하고 있습니다. 또한, 2021년 4월 주식회사 동성화학을 흡수 합병함에 따라, 부산공장을 생산설비 현황에 추가 하였습니다.

<당기>

| (단위 : 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 취득 및 자본적지출 |

처 분 | 계정대체(*) | 감가상각비 | 기 말 |

| 토지 | 57,679,161,373 | - | (617,465,396) | - | - | 57,061,695,977 |

| 건물 | 16,625,779,745 | 9,251,870 | (1,127,303,807) | - | (863,123,816) | 14,644,603,992 |

| 구축물 | 10,381,726,090 | 95,559,710 | (402,581,260) | 2,260,331,304 | (797,162,325) | 11,537,873,519 |

| 기계장치 | 26,970,538,263 | 546,299,434 | (274,117,964) | 3,174,346,588 | (5,077,369,714) | 25,339,696,607 |

| 차량운반구 | 182,117,857 | 733,230 | (3,000) | 182,911,610 | (63,677,503) | 302,082,194 |

| 공구와기구 | 2,063,871,944 | 211,484,507 | (34,000) | 775,473,074 | (863,669,398) | 2,187,126,127 |

| 비품 | 2,694,306,432 | 720,638,746 | (11,183,000) | 503,982,000 | (455,086,256) | 3,452,657,922 |

| 입목 | 63,294,125 | - | - | - | - | 63,294,125 |

| 건설중인자산 | 5,748,743,339 | 14,950,724,674 | - | (7,024,442,936) | - | 13,675,025,077 |

| 합 계 | 122,409,539,168 | 16,534,692,171 | (2,432,688,427) | (127,398,360) | (8,120,089,012) | 128,264,055,540 |

[ 종속회사 내용 ]

[ (주) 동성화인텍 ]

1) 생산능력 및 생산능력의 산출근거

가) 생산능력

| ( 단위 : 백만원 ) |

| 사업부문 | 품 목 | 사업소 | 2023년 연간 | 2022년 연간 | 2021년 연간 |

| PU단열재 사업 부문 |

R-PUF 외 | 안성 | 443,994 | 346,835 | 313,228 |

| 소 계 | 443,994 | 346,835 | 313,228 | ||

| 가 스 사업 부문 |

R-22 외 | 안성/영남 | 11,640 | 14,713 | 9,590 |

| 소 계 | 11,640 | 14,713 | 9,590 | ||

| 합 계 | 455,634 | 361,548 | 322,818 | ||

나) 산출기준 및 산출방법

⑴ 산출기준

근무인원의 근무시간을 기준으로, 생산설비를 정상적으로 가동하여 가동율 100%를 기준으로 산정

⑵ 산출방법

- 생산능력 = 년도별 생산능력의 평균 값

- 연도별 생산능력 = 연도별 생산실적 / 연도별 가동율

- 연도별 생산능력 산출기준 : 각 사업부별 생산성 관련 자료를 통한 데이터 단일화, 일치화를 통한 사업부별 비교 및 통계분석을 통한 자료

⑶ 평균 가동시간

| 구분 | 일 평균 가동시간 | 주 평균 가동시간 | 월 평균 가동시간 | 연 환산 가동시간 |

| PU단열재사업부 | 24 | 120 | 523 | 4,709 |

| 가스사업부 | 9 | 45 | 196 | 1,766 |

2) 생산실적 및 가동률

가) 생산실적

| ( 단위 : 백만원 ) |

| 사업부문 | 품 목 | 사업소 | 2023년 연간 | 2022년 연간 | 2021년 연간 |

| PU단열재 사업부문 |

R-PUF 외 | 안성 | 411,041 | 320,600 | 284,946 |

| 소 계 | 411,041 | 320,600 | 284,946 | ||

| 가 스 사업 부문 |

R-22 외 | 안성/영남 | 10,899 | 13,738 | 8,905 |

| 소 계 | 10,899 | 13,738 | 8,905 | ||

| 합 계 | 421,939 | 334,338 | 293,850 | ||

나) 당기 사업연도의 가동률

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 안성(PU단열재사업부문) | 3,136 | 2,903 | 92.58% |

| 안성,영남(가스사업부문) | 3,136 | 2,936 | 93.63% |

| 합 계 | 6,272 | 5,839 | 93.10% |

3) 생산설비의 현황 등

| ( 단위 : 백만원 ) |

| 구 분 | 당기초 | 취득 및 자본적지출 | 처 분 | 계정대체 | 감가상각비 | 손상차손 | 기타 | 당기말 |

| 토지 | 55,593 | - | (115) | 90 | - | - | - | 55,568 |

| 건물 | 32,717 | - | - | - | (1,409) | - | - | 31,308 |

| 구축물 | 4,986 | - | (1) | 15 | (185) | - | - | 4,816 |

| 기계장치 | 11,794 | 439 | (0) | 8,475 | (2,849) | - | - | 17,858 |

| 차량운반구 | 145 | 124 | (22) | - | (71) | 21 | (0) | 196 |

| 공구와기구 | 535 | 202 | (1) | - | (187) | - | - | 548 |

| 비품 | 2,822 | 962 | (2) | 313 | (1,072) | - | - | 3,023 |

| 건설중인자산 | 3,001 | 13,360 | - | (8,917) | - | - | - | 7,443 |

| 합 계 | 111,592 | 15,087 | (142) | (25) | (5,773) | 21 | (0) | 120,761 |

[ (주) 동성티씨에스 ]

1) 생산능력 및 생산능력의 산출근거

가) 생산능력 (단위 : EA, Ton)

|

사업부문 |

품 목 |

단위 |

2023년 연간 |

2022년 연간 |

2021년 연간 |

|---|---|---|---|---|---|

|

플라스틱성형 |

중장비부품 |

EA |

234,676 |

234,676 |

234,676 |

| 자동차부품 | EA |

174,544 |

174,544 |

174,544 |

주) "생산능력=1일최대생산량×월간가동가능일수×당기간 작업개월 수"의 방법으로 산출하였습니다.

나) 생산실적 (단위 : EA, Ton)

|

사업부문 |

품 목 |

단위 |

2023년 연간 |

2022년 연간 |

2021년 연간 |

|---|---|---|---|---|---|

|

플라스틱성형 |

중장비부품 |

EA |

176,827 |

215,901 |

203,341 |

| 자동차부품 | EA |

155,991 |

160,580 |

129,201 |

2) 생산설비의 현황 등

당사는 경남 김해에 본사를 두고 있으며, 공장은 경남 김해 및 전북 익산에 각각 소재하고 있습니다.

4. 매출 및 수주상황

가. 매출

[단위 : 백만원]

| 사업부문 | 대상 회사 | 2023년 | 2022년 |

|---|---|---|---|

| 화학 | (주)동성케미컬 (舊 (주)동성코퍼레이션) |

398,146 | 529,993 |

| (주)동성화인텍 및 종속기업 | 531,409 | 434,152 | |

| PT. Dongsung Jakarta (JDS) | 59,632 | 77,986 | |

| 광주시동성화학유한공사 (GDS) | 24,591 | 33,393 | |

| DONGSUNG VIETNAM (VDS) | 64,632 | 77,816 | |

| PT. Dongsung Chemical Indonesia(IDS) | - | - | |

| 중장비,자동차 및 항공부품 |

(주)동성티씨에스 | 102,568 | 101,646 |

| 바이오 | (주)제네웰 | 32,524 | 32,496 |

| 연결조정 | (95,503) | (147,358) | |

| 합계 | 1,117,999 | 1,140,124 | |

주1) 2021년 04월 01일을 합병기일로 하여 (주)동성화학은 (주)동성케미컬에 흡수합병되었습니다.

나. 수주

[ 지배회사 내용 ]

- 해당사항 없습니다.

[ 종속회사 내용 ]

[ (주) 동성화인텍 ]

1) 수주 잔고

| (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 초저온보냉재 | - | - | - | 2,670,031 | - | 507,289 | - | 2,162,743 |

| 합 계 | - | 2,670,031 | - | 507,289 | - | 2,162,743 | ||

2) 수주 진행 상황

|

수주일자 |

수주내용 |

수주사항의 진행상황 |

|

2019.01.10 |

LNG 및 에탄 화물창용 초저온 보냉자재 공급계약 |

완료 |

|

2019.01.10 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.05.02 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.07.18 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.10.28 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.10.28 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2020.05.29 |

LNG운반선 및 LNG추진선용 초저온보냉재 공급계약 |

완료 |

|

2020.05.29 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2020.09.28 |

LNG운반선용 초저온보냉재 공급계약 |

완료 |

|

2020.09.28 |

LNG운반선용 초저온보냉재 공급계약 |

완료 |

|

2021.01.11 |

LNG운반선 및 에탄운반선용 초저온보냉재 공급 |

진행중 |

|

2021.03.15 |

LNG운반선용초저온보냉재공급계약 1. 계약금액: 158,289,414,000원(2023.06.26. 변경계약체결) 2. 계약기간: 2021-03-12~2027-08-02 3. 계약상대방: 삼성중공업(주) |

진행중 |

|

2021.03.18 |

LNG운반선 및 에탄운반선용 초저온보냉재 공급 |

진행중 |

|

2021.03.30 |

LNG추진선용연료탱크 1. 계약금액: 39,613,000,000원 2. 계약기간: 2021-03-29~2023-08-23 3. 계약상대방: 대우조선해양 |

완료 |

|

2021.08.31 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2021.08.31 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2021.12.15 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2022.06.29 |

LNG운반선 및 LNG추진선용 Insulation Panel / Membrane Sheet |

진행중 |

|

2022.06.29 |

LNG운반선 및 LNG추진선용 Insulation Panel / Membrane Sheet |

진행중 |

|

2022.07.29 |

LNG운반선의초저온보냉자재공급계약 1. 계약금액: 331,520,560,000원(2023.06.26 변경계약체결) 2. 계약기간: 2022-07-29~2026-01-02 3. 계약상대방: 삼성중공업 |

진행중 |

|

2022.11.01 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.01.19 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.02.15 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.06.26 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.07.14 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.07.14 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

1) 주요 시장위험 내용

당사는 그룹의 지배회사로서 외화표시 자산부채, 비외화표시 외화베이스 자산부채,경제적 환리스크의 관리를 통하여 환율변동에 따른 위험관리에 만전을 기하고 있습니다.

2). 위험관리방식

당사는 그룹 차원에서 환위험관리를 위한 점검을 지속적으로 하고 있으며, 이와 관련하여 환위험 관리지침을 제정, 계열회사에 배포하여 그 지침에 따라 운용하고 있습니다.

(환위험 관리지침)

그룹사에서 제정, 배포하여 당사가 운용하고 있는 환위험 관리의 주요내용은 다음과 같습니다.

① 실무부서와 관리조직의 구성 및 권한

② 외환거래 및 헤지거래 포지션 결정절차 및 거래 절차

③ 외환파생상품 거래를 위한 절차

④ 외환위험 관리 평가방법

(환위험 관리조직)

외환리스크 관리조직은 다음과 같이 구성됩니다.

① 외환리스크 관리조직은 그룹 재무담당최고책임자(CFO)와 그 하부조직 중 재무기획부장, 그룹자금 담당으로 구성된다.

② 그룹 환리스크 정책의 입안 및 관리는 그룹 재무담당최고책임자(CFO)에게 있으며 정책의 실행 및 유지는 재무기획부장, 그룹 자금담당이 상시 관리하는 것으로 한다.

③ 환리스크 관리 실무협의회는 계열사 외환관리담당자로 구성되며 간사는 그룹 자금담당으로한다.

(외환거래)

'환위험 관리부서'는 외환거래를 함에 있어 '환리스크 관리위원회'로부터 승인 받은 한도 내에서 거래를 하여야 하며, 거래로 인한 위험을 통제하기 위해 환위험 관리 지침에 정의된 절차를 준수하고 있습니다.

3) 환관리 관련 추진사항

당사는 환위험 관리지침 및 조직을 완비하여 체계적인 환리스크 관리를 적극적으로수행하고 있으며, 보다 안정적인 환리스크 관리를 위하여 전문교육을 통한 외환관리능력을 향상시키는 한편, 포지션 관리체계의 구축을 완료하여 지속적으로 관리해 나가고 있습니다.

나. 파생상품 및 풋백옵션등 거래 현황

[ 지배회사 내용 ]

당사는 외화채권의 중도처분 및 만기외화금액 수령시 환율하락 위험에 노출되어 있습니다. 해당 환율변동 위험을 회피하기 위하여 통화옵션 매도 계약을 체결하였으며 동 통화옵션 계약과 관련하여 발생된 손익은 당기손익으로 인식하고 있습니다.

보고기간말 현재 통화옵션계약은 다음과 같습니다.

| 종류 | 금융기관 | 약정환율 | 계약일 | 만기일 | 거래유형 | 계약금액 | 공정가치(원화) |

|---|---|---|---|---|---|---|---|

| 통화옵션 | 부산은행 | 1237.50 | 2022.02.15 | 2024.01.29 | USD 매도계약 | 200,000 | (7,419,839) |

| 통화옵션 | 부산은행 | 1255.30 | 2022.03.04 | 2024.02.28 | USD 매도계약 | 200,000 | (7,611,083) |

| 통화옵션 | 부산은행 | 1291.00 | 2022.04.22 | 2024.03.26 | USD 매도계약 | 200,000 | (472,642) |

| 통화옵션 | 부산은행 | 1295.00 | 2023.08.29 | 2024.07.31 | USD 매도계약 | 1,400,000 | 2,378,801 |

| 통화옵션 | 부산은행 | 1310.00 | 2023.09.26 | 2024.08.30 | USD 매도계약 | 1,600,000 | 6,341,708 |

| 통화옵션 | 부산은행 | 1333.00 | 2023.09.26 | 2024.08.30 | USD 매도계약 | 1,600,000 | 11,622,471 |

| 통화옵션 | 씨티은행 | 1356.00 | 2023.10.30 | 2024.09.06 | USD 매도계약 | 1,800,000 | 8,775,850 |

| 통화옵션 | 씨티은행 | 1382.00 | 2023.11.31 | 2024.11.30 | USD 매도계약 | 2,000,000 | 3,870,572 |

| 통화옵션 | 국민은행 | 1330.00 | 2023.12.05 | 2024.12-27 | USD 매도계약 | 2,400,000 | 8,550,172 |

| 통화옵션 | 국민은행 | 1336.00 | 2023.12.13 | 2024.12-27 | USD 매도계약 | 2,400,000 | 12,170,594 |

| 통화옵션 | 씨티은행 | 1312.00 | 2023.12.14 | 2024.12-13 | USD 매도계약 | 2,400,000 | (4,330,037) |

| 합 계 | 16,200,000 | 33,876,567 | |||||

주) 당사는 당기말에 통화옵션계약에 대한 파생상품의 공정가치 33,877천원(전기말 : 876,322천원 당기손익-공정가치측정금융부채)을 당기손익-공정가치측정금융자산으로 인식하고 있습니다.

[ 종속회사 내용 ]

[ (주) 동성화인텍 ]

당사는 환율변동 위험을 회피하기 위하여 통화옵션 USD매도계약 및 통화스왑 계약을 체결하였습니다. 보고기간종료일 현재 USD 20,600,000 통화옵션 USD매도계약 및 USD 5,000,000 통화스왑 계약을 공정가액으로 평가하였습니다. 이와 관련하여 보고기간종료일 현재 재무제표에 반영된 파생상품자산은 91백만원이며, 파생상품부채는 202백만원입니다.

| <당기말> | (단위: USD, 원) |

| 금융기관 | 상품종류 | 거래일 | 만기일 | 계약금액 | 약정가격 | 공정가치(원화) |

| 부산은행씨티은행 |

TRF (Target Redemption Forward) |

2023-09-06 | 2024-09-26 | USD 1,800,000 | 1,356.00 | 9,452,772 |

| 2023-10-04 | 2024-10-29 | USD 2,000,000 | 1,382.60 | 4,211,206 | ||

| 2023-10-25 | 2024-11-27 | USD 2,200,000 | 1,369.50 | 18,896,634 | ||

| 2023-12-05 | 2024-12-27 | USD 2,400,000 | 1,330.00 | 11,109,767 | ||

| 2023-12-13 | 2024-12-27 | USD 2,400,000 | 1,336.00 | 14,948,014 | ||

| 2023-12-14 | 2024-12-27 | USD 2,400,000 | 1,313.00 | (1,867,206) | ||

| 2022-01-27 | 2024-01-26 | USD 200,000 | 1,352.00 | (4,115,958) | ||

| 2022-03-24 | 2024-02-27 | USD 400,000 | 1,365.50 | (3,770,837) | ||

| 2022-04-08 | 2024-03-27 | USD 600,000 | 1,276.00 | (1,808,951) | ||

| 2023-06-28 | 2024-06-26 | USD 1,400,000 | 1,316.00 | 10,415,876 | ||

| 2023-08-02 | 2024-07-29 | USD 1,600,000 | 1,310.00 | 5,644,452 | ||

| 2023-08-08 | 2024-08-08 | USD 1,600,000 | 1,333.00 | 10,217,451 | ||

| 2023-08-17 | 2024-08-13 | USD 1,600,000 | 1,355.00 | 6,278,669 | ||

| 계 | USD 20,600,000 | - | 79,611,889 | |||

| 씨티은행 | CRS (Currency Swap) |

2023-02-28 | 2024-02-28 | USD 5,000,000 | 1,325.90 | (190,633,126) |

| 계 | USD 5,000,000 | - | (190,633,126) | |||

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

- 보고서 작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없습니다.

나. 연구개발활동

[ 지배회사 내용 ]

1) 연구개발 활동의 개요

동성케미컬의 연구개발활동은 동성케미컬이 화학, 신발, 자동차, 전기·전자, 빌딩·건축 소재에 이르기까지 다양한 분야로 사업 영역을 확대하고, 친환경 고기능 소재 개발로 신성장 동력을 확보해 나가는 데 핵심 역할을 하고 있습니다.

동성케미컬은 고기능성 접착제·폼·엘라스토머를 개발해 신발, 자동차, 전기·전자 등 다양한 분야에 확대 적용하고, 수입에 의존하고 있는 파우더계 과산화물과 산화 공정을 활용한 과산화물 등 정밀화학 제품 포트폴리오를 확장해 경쟁력을 강화해 나가고 있습니다.

특히 탄소중립 시대에 발맞춰 생분해 포장재, 바이오 베이스 폴리우레탄 등 바이오 플라스틱 제품 개발을 위한 기술확보에 박차를 가하며 대내외 시장 변화에 선제적으로 대응하고 있습니다.

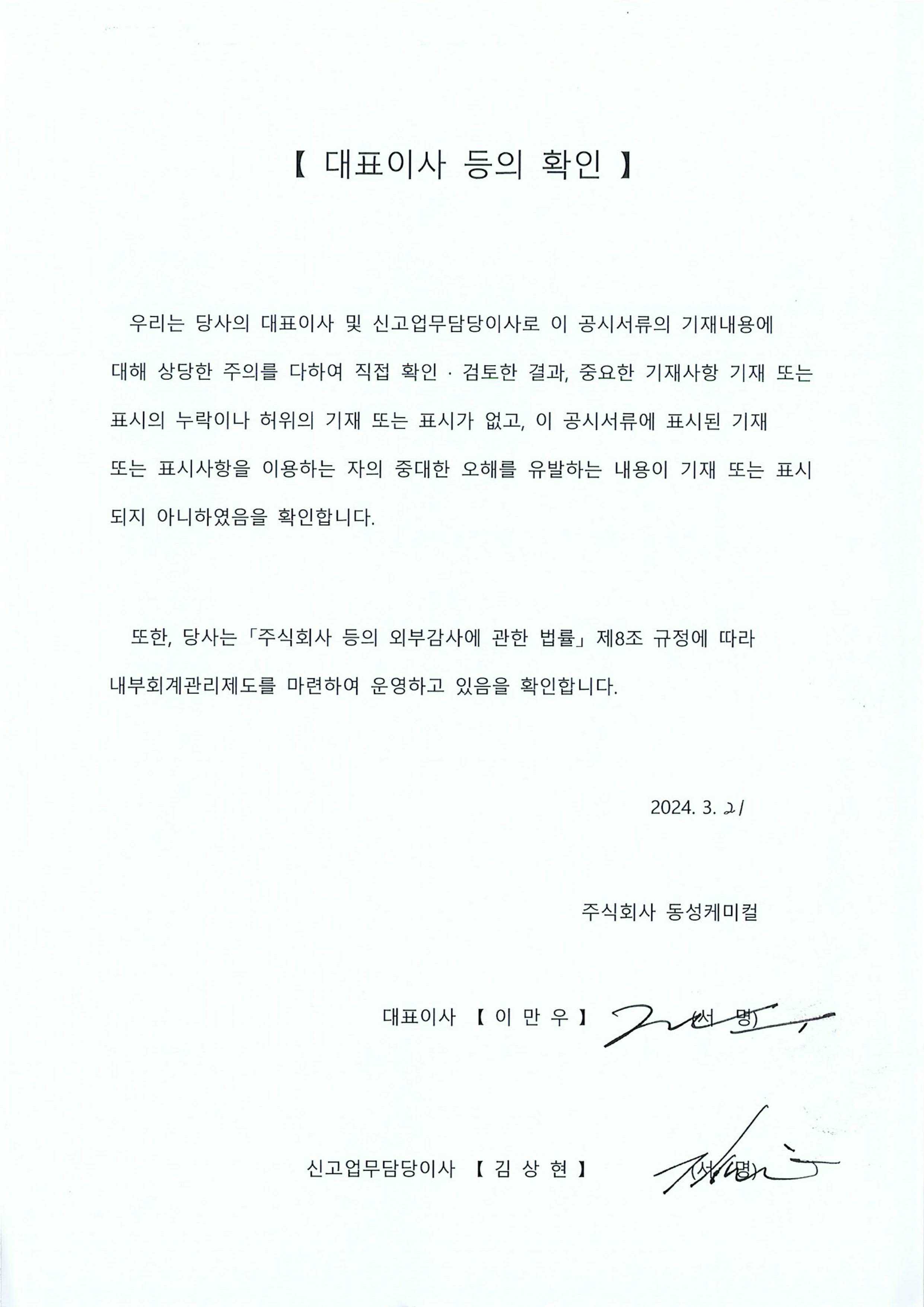

ⓛ 연구개발 담당조직

|

|

연구개발 담당조직(23.12.31) |

② 연구개발비용

(단위: 백만원)

| 과 목 | 2023년 | 2022년 | |

|---|---|---|---|

| 원 재 료 비 | 362 | 307 | |

| 인 건 비 | 2,131 | 2,334 | |

| 감 가 상 각 비 | 513 | 916 | |

| 기 타 | 225 | 116 | |

| 연구개발비용 계 | 3,231 | 3,674 | |

| 정부보조금 | - | - | |

| 회계처리 | 판매비와 관리비 | - | - |

| 제조경비 | 3,231 | 3,674 | |

| 개발비(무형자산) | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.70% | 0.68% | |

2) 연구개발 실적

| 구분 | 연구과제 | 연구결과 및 기대효과 | 제품명칭 및 반영내용 |

| 친환경 | 친환경 바이오 수지 (2021.7 ~ 2023.12) |

시생산 Trial 진행 중 | 이산화탄소 배출 저감 제품 개발 |

| 친환경 차량용 수지 (2023.6 예정) |

신규 고객 Trial 진행 중 | W-ACE Series | |

| 친환경 Compound 개발 (2020.10 ~ 2022.12) |

고객사 Trial 진행 예정 | 신발용 Recycle 컴파운드 제품 개발 | |

| 친환경 신발용 수성 접착제 | 시생산 및 Trial 준비 중 | 친환경 접착제 | |

| 신발용 친환경 수지 | 친환경 신발용 수지 개발 및 상용화 예정 | D-ACE 3210 | |

| 공정 폐수 내 COD 절감 (ESG) |

1) 공정 폐수내 유기물 제거하여 COD 함유량 1/3 수준으로 Down 현장 적용하여 제품화 |

10% TBHP 폐수내 잔존한 유기물을 제품화함으로써 수율 향상 |

|

| 친환경 Bio-TPU 소재 개발 (2020.02~2022.01) |

고객사 공급 중 | NEOTHANE 8000 Series 친환경 CO2 배출절감을 위한 Biomass TPU Portfolio 확대 |

|

| 저온경화형 신발용 PU Mid-sole (2019.11~2023.09) |

고객사 Trial 진행 중 | 저온경화를 통한 에너지 사용 절감 제품 개발 | |

| Bio 도전 안전화 개발 (2023.01~2023.12) |

Sustainable PU 소재 상용화 | 도전화용 바이오 PU 소재 개발 | |

| 친환경 바이오 신발용 수지 Mid-sole (2021.7 ~ 2023.06) |

고객사 Trial 완료 | BM-3637 이산화탄소 배출 저감 제품 개발 | |

| 바이오 Compound 개발 (2020.10~2023.12). |

Sustainable Compound 소재 상용화 | 신발소재용 친환경 바이오 소재 개발 | |

| 고기능 | 수송용 수지 (2019.06~2022.05) |

고객사 선행양산 진행 중 | 제품 상업화 |

| 고성능 PU Mid sole 개발 (2020.10~2023.09) |

고객사 Trial 진행 중 | Low Density High Performance PU Midsole 개발 | |

| 고성능 Compound 개발 (2020.12~2021.10) |

신규 매출 | 신발용 특수 기능 및 High Performance 제품 개발 | |

| 고내화성 저밀도 멜라민 폼 개발 (2019.10~2022.12) |

목표 물성 달성 고객사 샘플 평가 및 시생산 Trial 중 | VIXUM® LD | |

| 고밀도 멜라민 폼 개발 (2022.07~2022.12) |

목표 물성 달성 고객사 샘플 평가 및 시생산 Trial 중 | VIXUM® HD | |

| 고성능 SMC 소재 개발 | 목표 물성 만족 고객사 판매 중 | Carbon SMC | |

| 고성능 인조대리석 경화제 | 고객사 공급 진행 | CHEMEX-REGULAR | |

| DCP 국산화 | 목표 물성 만족 및 상업화 완료 해당 제품 국내 국산화 첫 성공 산계 고상 유기과산화물 First product |

CHEMEX-DCP | |

| DCP 신규 응용 시장 개발 | DCP의 품목 확대 목표 물성 만족 신규 응용 시장 개척 (고무분야) | CHEMEX-DCP40 (시제품) | |

| 선박용 초저온 접착제 개발 | 해외인증 취득완료 사용자평가 완료 및 공급진행중 조선용 접착제 분야초기진입 |

D-ACE 680R / 370C | |

| 조선용 구조용 접착제 개발 | 목표물성 달성 및 Scale UP예정 한국형 화물창 등 선박용 시장 확대 |

국내 유수 조선소와 협업중 | |

| 유기과산화물 제품 국산화 | 목표 물성 달성 시제품 고객사에 진입 시도 중 | Chemex BCH79S | |

| 유기과산화물 원료 국산화 | 수입품대체 물성확인 완료 신규제조설비 구축완료 상업 스케일 공정 확립 해당 원료 국내 국산화 첫 성공 원료 수급 불균형 해결 |

Chemex TBHP 22년 하반기 시생산 완료 및 상업 생산하여 원료로 사용 | |

| 고성능 접착제용 TPU 개발 (2022.01~2022.12) |

고객사 공급중 | NEOTIE 7400 | |

| 고내구성 전선Cable용 소재개발 (2018.09~2019.12) |

고객사 공급중 | NEOTHANE 3090AP | |

| 고성능 내장표피재 소재개발 (2018.09~2020.12) |

고객사 공급중 | NEOSTANE 9302 NEOSTANE 9303 |

|

| PPF TPU소재 개발 (2019.01~2022.12) |

고객사 공급중 | NEOSTANE 9495AP NEOSTANE 9440DP 고급차&전기차 차량용 외관보호Film 시장확장에 따른 Portfolio확대 |

|

| 고경도 PU마네킹 소재 개발 (2022.10 ~ 2023.12) |

업체 Trial 진행중 | 마네킹 소재변경 개발 |

[ 종속회사 내용 ]

(주) 동성화인텍

1) 연구개발 활동의 개요

당사는 별도의 기술연구소를 보유하고 있으며, 각 사업부의 기술개발 및 제품화를 위해 전담 연구 인력을 보유, 활동하고 있습니다.

① 연구개발 담당조직

- (주)동성화인텍 연구소內 R&D팀 (전담연구원 : 23명)

② 연구개발비용

| (단위: 천원) |

| 과 목 | 2023년 연간 | 2022년 연간 | 2021년 연간 | |

| 원 재 료 비 | 237,861 | 315,341 | 419,358 | |

| 인 건 비 | 1,643,532 | 1,486,925 | 1,506,101 | |

| 위 탁 용 역 비 | 485,062 | 475,183 | 458,526 | |

| 기 타 | 454,320 | 66,187 | 70,531 | |

| 연구개발비용 계 | 2,820,774 | 2,343,636 | 2,454,516 | |

| 회계처리 | 조업도손실 (기타영업외손익) | - | - | - |

| 제조경비 | 2,820,774 | 2,343,636 | 2,454,516 | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당분기매출액×100] |

0.53% | 0.54% | 0.67% | |

2) 연구개발 실적

| 연구과제 | 연구결과 및 기대효과 | 제품명칭 및 반영내용 |

| R-PUF recycle 제품개발 (2008.1) |

MDF및 PB제품 대용 고밀도 블럭 및 보드 제작 기술 확보 |

- |

| RSB/FSB 접착향상을 위한 접착제 개발(2008.10) |

LNG MarkIII 설치시 접착안정성 향상 |

특허출원등록완료 |

| HFC발포제를 이용한 LPG선박용 PUF System 개발 (2008.10) |

HFC ODP ZERO로 친환경 제품 LPG 선박 TANK단열시공에 적용 LPG선박의 경쟁력 향상기여 |

FP-140 (HFC) |

| Aerogel 개발(2009.2) | 불연/난연용 무기단열재 | 관련특허 1건 추진중 년간 5톤 규모 pilot설비 제작완료 |

| All water blown 초저온LNG 육상 저장시설용 PUF 개발 (2010.5) |

친환경발포제 물을 이용한 저밀도에서 고밀도의 PUF개발 / 물발포로 CFC, HCFC의 GWP. ODP 감축 효과 / 해외 육상LNG 저장 시설의 단열재로 수출가능 |

INGROUND A~J Grade |

| LNG 저장탱크용 방벽 (2010.6) |

특허등록 2건 - LNG 저장탱크용 2차 방벽의 형성 방법 - 액화천연가스 저장탱크용 코너피스 멤브레인의 성형방법 및 장치 |

LNG 저장 탱크의 1차, 2차 방벽의 독자적인 기술개발, LNG 저장 탱크관련 불량률 감소 및 LNG 선박 및 육상 저장 탱크의 방벽으로 적용 가능 |

| 단열 성능을 지닌 소수성 실리카 에어로젤 분말의 제조방법 (2010.12) |

저가 에어로젤 분말 제조 관련 연구 | 제품화 연구 |

| 파이프커버 시공 마감재 개발 (2011.06) |

PIR폼 파이프 커버 마감재 개발 마감재 시공 공수 단축 악취 제거로 시공 환경 개선 |

제품화 연구 |

| 고압 수소용기 개발 (2011.06) |

TYPE-3 복합소재 용기제조 기술 개발 | 특허 출원 신청 3건 |

| 초저온보냉재 개발 (2011.09) |

육상LNG TANK 보냉재용 수발포 단열재 제조기술개발 | 특허 출원 신청 1건 |

| PIPE Cover 마감재 개발 (2011.09) |

작업공수 절감 현장 시공 용이한 제품 |

특허 출원 신청 1건 |

| 열가소성 폴리올레핀계 시트가 일체로 구비된 아연 도금강판 및 그의 제조방법 (2012.04) |

열가소성 폴리올레핀 계 시트(TPO film)를 GI강판에 라미네이팅해서 기존 TPO SHEET의 단점을 보완 | 1.방수 지붕재로의 개발을 통한 해외시장 진출 2.태양광 설치용 지붕재로의 활용 |

| 소수성 실리카 에어로젤의 제조방법 및 그 제조방법에 의해 제조된 소수성 실리카 에어로젤 (2012.05) |

소수성 에어로젤의 제조방법 및 그 제조방법에 의해 제조된 실리카 에어로젤 자체 생산 가능 | 1. 차세대 신소재 부문 사업역량 확대 가능 |

| 독립형 액화가스 탱크의 단열구조 및 그 형성방법 (2013.01) |

독립형 액화가스 탱크 신규 진입 가능 | 제품화 연구 |

| 육상 LNG탱크의 보냉재용 수발포 폴리우레탄 조성물 및 그 제조 방법 (2013.09) |

육상 LNG탱크의 보냉재용 수발포 폴리우레탄 제조를 통한 시장 확대 | 육상 LNG탱크 보냉재 국내시장 및 해외시장 경쟁력 강화 |

| 액체 화물창용 단열 패널의 제조 방법 (2014.09) |

단열 패널의 각 구성부를 정확한 위치에 배치하면서 신속하고 대량으로 생산할 수 있도록 하는 액체 화물창용 단열 패널의 제조 방법 | 액화 물질 화물창 단열 패널 시장 확대 |

| 액체 화물창의 단열 모듈 (2016.10) |

재료의 순차적 배치로 단열성과 구조적 강도를 향상 |

BOR 저감으로 제품 경쟁력 강화 |

| 독립형 액화가스 탱크의 단열 패널 결합구조물 (2016.10) |

독립형 액화가스 탱크 신규 진입 가능 | 단열 패널 설치작업의 소요시간 및 비용 절감 |

7. 기타 참고사항

[ 지배회사 내용 ]

[ 지주부문 ]

지주부문은 다른 회사의 주식을 소유함으로써 그 회사를 지배하는것을 주된 목적으로 하며, 지배하는 자회사들로부터 받는 배당금을 주된 수입원으로 합니다. 자회사 등에 대한 자금 및 업무지원 사업을 진행하며, 그룹사의 효율적인 경영활동 및 수익성 개선, 지속가능경영을 위해 자회사 등에 대해 경영자문 및 컨설팅을 제공하고 있습니다.

또한 그룹차원의 정책 및 전략을 개발하여 자회사간의 시너지 효과와 경영효율을 극대화하고 M&A 및 신규사업개발 그리고 계열사에 대한 경영지원을 통해 그룹의 사업체질을 강화시키고 경영리스크를 최소화해 기업의 지속가능성을 높이는 노력을 하고 있습니다.

[ 사업부문 ]

1. 석유화학 부문

가. 제품군별 현황

석유화학(PC) 사업은 C6~C9의 나프타 유분을 원료로 연속 분별증류 및 재처리를 통하여 제조되는 제품으로, Normal-Hexane 외 Hexane류, Heptane류의 석유화학제품과 공업용 규격의 일반용제가 제품군으로 구성되어 있습니다

(1) Normal-Hexane

폴리에틸렌 제조시 촉매 Carrier 및 Diluent가 주요 용도이며, 식품첨가물 허가품목으로 등록되어 식용유 생산시 부원료로도 투입되며, 그 외 점접착제, 세척제 외 다양한 용도로 적용되는 중간제 제품입니다.

(2) 고순도 Normal-Hexane

당사는 2012년 설비투자를 진행하여 일반 공업용 제품에서 순도를 높여 97% 이상의 고순도제품을 생산할 수 있는 공정을 갖추고 있습니다. 고순도제품은 전자재료용 세척제 및 시약용제, 제약용으로 적용되는 용제 제품으로, 고사양의 특수제품에 사용되는 제품입니다.

(3) 일반용제

점접착제, 페인트, 신너, 잉크, 이형제 외 다양한 산업의 용도로 적용되는 용제 제품으로, KS 품질규격 1~10호의 분류기준에 따라 각기 적용되는 제품입니다. 기존 획일화된 제품에서 환경적인 문제를 고려한 개선제품 개발에 집중하고 있습니다. 이러한 부분으로 탈방향족 제품의 개발과 매출 확대를 적극 추진하고 있으며, 성과로 나타나고 있는 상황입니다.

나. 업계의 현황

(1) 산업의 특성

공업용 중간체인 용제 제품의 특성상 다양한 산업 전반에 두루 적용되며, 급변하는 시대상황에서도 공정에 사용하지 않으면 안되는 중간 부원료로서 확고한 수요처를 갖고있어 사업의 기반마련 및 지속성에 기여하고 있으며, 친환경 제품의 지속적인 개발을 통하여 시장 변화를 선도, 확대하고 있습니다.

(2) 산업의 동향 및 경기변동

기존 석유화학 사업은 범용의 규모경제라고 볼 수 있습니다. 제조사별 차이 없는 범용제품을 누가 원가경쟁력을 확보하여 많은 양을 판매하느냐가 사업의 주였습니다. 그러나 시대가 바뀌어 고객의 눈높이가 올라가 친환경, 고사양의 제품을 선호하는 고부가가치사업으로 전환되고 있습니다.

2. 정밀화학부문

가. 제품군별 현황

정밀화학사업은 유기과산화물을 제조, 판매하는 사업으로서 유기과산화물은 용도별로 크게 개시제, 경화제, 가교제 그리고 개질제로 나뉘어져 있습니다.

(1) 개시제

개시제란 PVC, LDPE, ABS 등의 중합 공정인 단량체(monomer)를 고분자(polymer)화 하는 초기 단계에 반응 시작을 이끌어 내는 제품군을 지칭하는 것입니다.

(2) 경화제

경화제란 인테리어 소재로 사용되는 아크릴계 인조대리석이나 불포화폴리에스테르(UPE)의 엔지니어드스톤 제조시에 경도를 강화시키는 역할을 하고 있는 제품군을 지칭하는 것입니다.

(3) 가교제 및 개질제

가교제는 태양광 패널 제조시에 필요한 EVA sheet의 제조 및 초고압 전선 내부의 절연체 제조시에 사용되고 있으며, 개질제는 마스크나 기저귀 등에 사용되는 PP 부직포 제조에 사용되는 있는 제품군을 지칭하는 것입니다.

이와같이 유기과산화물은 우리 생활 속 다양한 분야에 응용되어지는 제품으로, 당사는 약 20여 품종의 제품을 단위 공장 별로 생산하고 있으며, PVC, LDPE 중합용 유기과산화물을 연 2,500톤, ABS 중합용 및 풍력 발전 wind-mill 날개 경화용으로 사용되는 CHP를 연 2,000톤, 대리석 및 UPE 경화용 과산화물을 연 700톤, 그리고 초고압 전선용 가교제, EVA 수지 발포제 및 EPS 난연 보조제로 사용되는 DCP를 연 6,000톤 생산 및 판매하고 있습니다. 또한 유기과산화물 주원료 중 하나인 TBHP(t-butyl hydroperoxide)의 제조 기술을 확보하여 2022년 하반기부터는 전량 수입하여 사용하던 것을 대체하였고, 이에 따라 수급 불안정이 높았던 품목의 안정적인 확보를 통하여 경쟁력을 키울 수 있게 되었습니다.

나. 업계의 현황

(1) 산업의 특성 및 성장성

유기과산화물은 고분자, 플라스틱 제조 산업에 없어서는 안 되는 필수적인 첨가제 중 하나로, 국내의 PVC, LDPE, ABS, PP 등과 같은 플라스틱 산업과 함께 발전해 왔습니다. 유기과산화물은 제품 특성상 취급이 타 제품에 비해 굉장히 어려워 수출을 통한 고객의 다변화 추구에 어려움에 있으나, 최근에는 지금까지의 기술 및 네트워크를 바탕으로 해외 거래선 발굴에 힘쓰고 있습니다. 또한 지속적인 제품 그레이드를 확대하여 인조대리석용 경화제 및 가교제인 DCP를 미국, EU 및 일본 등 전세계로 판매하고 있습니다.

유기과산화물은 석유화학업계의 가동률과 밀접한 관계를 갖고 있으며, 수요가 꾸준하게 늘어나고 있습니다. 당사는 TBHP 등과 같은 원재료 개발을 통한 가격 경쟁력 강화, 품질관리 및 확고한 내수 물량을 바탕으로 전세계 해외시장으로의 판매 확대에도 주력하고 있습니다.

(2) 국내외 시장여건

정밀화학사업부의 유기과산화물 시장은 글로벌 제조사를 포함한 전 세계 4개사와 치열한 경쟁을 하고 있으며, 국내에서는 당사 50%, 경쟁사 40%, 기타 10%의 비율로 Market Share를 유지하고 있습니다.

(3) 경쟁요소

당사는 여수 산업단지 내에 위치하고 있기 때문에 원료 수급, 시장 확보, 고객 응대에 큰 매력도를 갖고 있습니다. 이는 석유화학단지 내의 접근성을 바탕으로 원료를 수급하고 고객사에 즉각적인 대응이 가능하다는 점에서 기인합니다.

3. TPU사업부문

가. 제품군별 현황

TPU소재사업부문은 우수한 물리적 특성을 가진 플라스틱 원료인 TPU(Thermoplastic PolyUrethane)를 성형용(압출,사출), 접착제용, 자동차 내장용 등 다양한 용도로 생산 및 판매 합니다.

(1) 성형용 TPU

성형용TPU 는 투명성 및 뛰어난 작업성 등으로 신발용품 및 자동차 부품, 스포츠용품, 산업용품, 의료용 등 산업 전반에 걸쳐 다양한 용도로 광범위하게 적용되고 있습니다. 축적된 기술력을 바탕으로 고부가가치제품 및 Application 개발에 집중하고 있으며, 친환경에 대한 사회적인 요구에 대응하기 위하여 Bio TPU 제품의 개발 및 적용에도 박차를 가하고 있습니다.

(2) 접착제용 TPU

접착제용TPU는 국내에서 당사가 최초로 개발한TPU 접착제로 접착제, 코팅제, 도료 등에 널리 적용되고 있습니다. 세계적 접착제 회사인 Henkel 등에 공급하고 있으며 중국을 비롯한 아시아 10여개국 등 여러 나라에 수출을 하고 있습니다. 최근 유럽 및 미주 지역에서도 판매를 타진하고 있습니다. 또한 기존 판매되는 제품 이외 신규 접착제 개발을 통하여 다양한 제품군 확보 및 매출 확대를 추진 중입니다.

(3) 자동차용 TPU

자동차용 TPU를 국내 최초로 개발하여 현대/기아차에 적용하였으며 매출을 크게 확대하여 왔습니다. 현재까지 당사는 국내의 유일한 자동차 TPU 공급업체로 고품질의 원료를 납품 중에 있으며, 또한 자동차 외장보호필름용 TPU 및 다양한 Application에 적용하고자 연구개발을 지속하고 있습니다.

나. 업계의 현황

(1) 산업의 특성

TPU는 타 Plastic 원료인 PP, ABS 등 보다 고가의 제품이지만, 탄성 및 촉감 등에서 타제품 대비 우수하여 Sheet, Film, Hose 등 압출제품과 사출제품 등 다양한 산업분야에 적용되어 산업발전에 기여하고 있습니다. PVC 등 환경 규제 물질 사용에 대한 Issue와 친환경 소재인 TPU에 대한 관심이 높아진 것을 계기로 사용이 확대되어 주요 산업들의 변화를 선도하고 있습니다. 신발산업 분야에서는 원단으로 구현하기 어려운 부분들을 TPU Sheet 및 Film으로 표현하게 되면서 신발산업에 TPU 적용이확대되는 계기가 되었습니다. 이외에도 계속적인 기술개발을 통하여 항공부품, 중장비, 자동차부품 등 대형산업 이외, 주방용품, 의료용, 휴대폰부품, 완구 등 우리 생활 주변 어디에서나 적용제품을 확인 할 수 있을 정도로 생활산업 밀접한 곳까지 확대 되어 있습니다.

저희 동성케미컬은 기술적 고도화와 품질향상을 바탕으로 생산 효율화를 이끌어내어 이러한 변화에 능동적으로 대응하고 있습니다. 현재 국내 시장에서의 우위를 유지함과 동시에 해외 시장 확장에 더욱 매진할 것입니다.

(2) 국내외 시장여건

TPU사업부의 Global 시장에서 아시아 시장은 60%가 넘을 정도로 수요가 집중되어 있으며, Application 중에서는 Engineering, Footwear 부분이 60%를 정도 차지 하고 있습니다 (출처, IAL Consultants 2022기준). 국내 시장은 2022년 24,000Ton 내외로 시장 수요가 형성된 것으로 추정되며 당사 시장점유율은 30% 수준으로 추정하고 있습니다. 해외 경쟁업체로는 BASF, Covestro, Lubrizol, Wanhua 등이 있으며 국내업체는 송원산업, 동아화학 등이 있습니다.

(3) 경쟁요소

앞서 언급한 바와 같이 TPU시장은 가격경쟁력 및 기술개발을 통한 고부가가치 제품판매, 신규시장 창출 등이 경쟁을 좌우하고 있습니다. 원가절감을 통한 가격경쟁력을 갖추는 동시에 고부가가치 제품 개발 및 판매 확대를 통한 수익성 제고의 필요성이 대두 되고 있습니다. 당사는 2가지 생산 방식의 제조 기술을 바탕으로 성형용, 접착제용, 자동차용 등 다양한 제품군을 생산하며 상호간 시너지 효과를 높이는 방식을 채택하고 있으며, 고객 만족을 위한 서비스 경쟁력을 높이기 위한 납기와 품질 관리 수준을 제고하고, 가격경쟁력 확보를 위한 지속적인 원가혁신 노력을 하고 있습니다. 또한 고객의 Needs에 맞는 신속한 신제품 개발 역량을 핵심 경쟁요소로 가지고 사업영역을 확장해 나아가고 있습니다.

4. PU BU부문

가. 제품군별 현황

PU BU부문은 신발창용 폴리우레탄 수지 Foam Solution, 합성피혁용 폴리우레탄 수지 Coating Solution, Elastomer, 수성용 폴리우레탄 수지(ENVITHANE Series) 등의 제품군으로 구성되어 있습니다.

(1) Foam Solution 소재의 신발창용 폴리우레탄 수지

편안한 착용감, 고물성, 미려한 외관, 우수한 압축 변형률 및 접착력으로 신발창용 겉창, 중창, 안창용 소재로서 다양한 용도로 광범위하게 적용되고 있습니다. 축척된 기술과 경험을 바탕으로 개발된 PUS 소재의 자사 NEOPAN 시리즈는 일반 PU에 비해 탁월한 생산성, 기능성, 우수한 내가수분해성, 항균성, 충격흡수성을 가지고 있으며, 세계 최초로 PUS 소재의 신발 중창용 폴리우레탄 수지를 개발하여 NIKE 등 세계적인 스포츠화 회사에 공급하고 있습니다. 또한, 풋웨어 시장에서 친환경 소재 수요가 지속 증가하고 있으며, 이에 대응하기 위한 다양한 Bio, 친환경 제품 개발을 하고 있습니다. 당사의 친환경 폴리우레탄 수지인 NEOPAN - BM은 식물 유래 원료로 만든 탄소저감 소재로 국내 최초로 풋웨어 제품인 국내 유명 브랜드 산악용 트레일화 미드솔(중창)에 적용 하였습니다.

(2) Coating Solution 소재의 합성피혁용 폴리우레탄 수지

자동차, 가구, 신발, 잡화용 합성피혁 및 섬유코팅, 도료 등에 적용되는 제품으로 기계적 물성, 뛰어난 내구성 등 용도에 따라 다양한 기능이 요구되는 제품에 적용됩니다. 경쟁소재인 PVC에 비해 물성이 우수하고 다양한 기능을 만족하며 특히 최근 환경유해물질이 없는 친환경 제품 개발에 집중하고 있습니다.

나. 업계의 현황

(1) 산업의 특성

폴리우레탄은 다양한 산업분야에 적용되어 산업발전에 기여하고 있으며, 계속적인 기술개발을 통하여 주요 산업들의 변화를 선도하고 있습니다. 특히 신발산업에서 폴리우레탄은 다양한 용도로 적용되어 신발의 기능성과 디자인을 향상시키는 중요한 소재로서 개발되고 있습니다.

(2) 산업의 성장성 및 동향

1) 세계 신발산업 동향

신발은 단순 기능의 생활 필수품에서 패션과 기능을 포함하는 고기능 패션상품으로의 수요가 증가하고 있습니다. 특히 Lifestyle 변화에 따른 스포츠 및 레저 인구 확산, 전자상거래를 통한 판매 증가, 신흥국가들의 소득수준 향상에 따른 신발 수요 상승 등 다양한 요인이 시장 성장을 주도하고 있습니다. 글로벌 신발 시장 규모는 2023년 약 3,877억 달러로 추정되며, 2023년부터 2030년까지 연평균 성장률(CAGR)은 4.5%로, 2030년 5,290억 달러에 이를 것으로 예측됩니다. 또한 나이키, 아디다스 등 대부분의 글로벌 운동화 브랜드들은 ESG 경영 기반의 친환경 신발 제품 개발에 많은 투자를 하고 있으며, 친환경 소재 적용 및 제조과정에서 발생하는 폐기물을 재사용한 소재를 적용한 신발 출시 뿐만 아니라 제조과정에서 발생하는 CO2 감소 및 유통 시 플라스틱 감축 등 다양한 ESG 경영을 진행하고 있습니다. (출처 Grandview Research의 글로벌 시장 규모에 대한 통계)

2) 한국 신발산업 동향

국내 신발시장은 명품 가죽운동화 및 국내외 스포츠 브랜드의 패션운동화를 중심으로 지속 성장중에 있으며, 시장 규모는 2020년 6조1천억원에서 2023년 7조6천억원으로 연평균 성장률(CAGR) 7.6% 성장하였습니다.

한국신발피혁연구원의 분류에 따르면 국내 신발기업은 규모와 사업형태에 따라 크게 5가지 유형으로 나눠지는데, 1) 대형 OEM 업체, 2) 브랜드를 소유하면서 OEM을 병행하는 기업, 3) 중소 OEM, 4) 영세 OEM, 5) 부품소재 기업입니다. 국내 주요 신발기업으로는 TKG태광, 창신, 화승, 트렉스타, 삼덕통상, 학산, 보스산업 등이 있으며, 상장 업체이자 브랜드를 소유하면서 OEM으로 병행하는 기업으로는 휠라코리아, 나이키와 아디다스 운동화 원재료 공급 및 부분품 생산 대표 업체로는 백산과 화승엔터프라이즈를 꼽을 수 있습니다. 휠라코리아는 'FILA’ 브랜드의 성공적인 국내 턴어라운드를 바탕으로 글로벌 스포츠 브랜드로서의 입지를 강화하고 있으며, 백산은 나이키와 아디다스에 들어가는 합성피혁을 공급, 화승인더스트리는 아디다스 OEM에 주력하고 있습니다.(출처 2023 한국패션소비시장 빅데이터 연감)

(3) 경기변동의 특성

신발산업은 소비재 산업으로 국내 외 경기 및 트랜드에 민감하므로 지속적으로 시장분석 및 고객동향을 분석하여 발빠른 대처가 요구되고 있습니다.

세계 신발산업은 1970~1980년대의 수출 효자산업으로 경제성장의 주역을 담당하였으며, 90년대 이후 한국, 대만 등이 자국의 인건비 상승 및 인력난 심화 등으로 인건비가 저렴한 중국과 인도네시아 등 후발 개도국으로 생산설비를 이전하였습니다. 이에 전통적인 신발 수출국인 한국, 대만의 신발 산업은 쇠퇴하는 반면, 중국을 비롯한 동남아 국가들의 세계 신발시장에서의 생산 비중이 크게 높아졌으며, 신발 소비패턴은 양극화되어 한편으로는 유명 브랜드 위주에서 저가의 실용성을 중시하는 소비패턴으로 변화하였습니다. 나이키, 아디다스, 푸마, 아식스, 스케쳐스 등의 글로벌 Top 5 메이저 업체들은 인건비가 비싼 한국, 대만 등에서 저임금 국가인 중국, 인도네시아, 베트남 등으로 OEM 수입선을 대거 전환하였고 한국, 대만 등 경제성장의 혜택을 누린 국가에서는 고기능성 신발과 스포츠, 레져 관련 전문분야에 적합한 전문제품의 수요가 확대되어 신발산업이 성장하고 있습니다.

특히, 한국 신발산업은 2005년 이후 재부상하고 있으며, 성장 요인은 기능화 시장 성장과 부품 중심의 수출구조 전환으로 요약할 수 있습니다.

(4) 경쟁요소

신발소재의 경쟁요소는 경량화, 고기능화, 친환경 등이 추세이며, 시장변화 및 요구에 부응하는 지속적인 품질 개선과 신제품 개발을 통하여 시장을 선도할 수 있어야 합니다. 당사는 이에 부응하는 저비중 & 고탄성 신발창용 원액 등 고기능성 신발창용 원액 개발 뿐만 아니라 친환경 소재 및 신발제조과정에서 발생하는 폐기물을 재활용하는 신발창용 원액 등 친환경 제품을 지속적으로 개발 중에 있습니다. 합성피혁용 소재의 주 경쟁요소는 고투습, 고물성 및 친환경 등의 고부가가치 기능경쟁과 일반 합성피혁의 작업성 및 생산성향상을 통한 가격경쟁입니다.

신발창용 폴리우레탄 사업의 국내 경쟁사로는 강남화성, 동아화학, 삼성포리머 등과 해외경쟁사로는 COIM, BASF, 화봉, DOW 등이 있으며, 합성피혁용 폴리우레탄 사업의 국내 경쟁사로 (주)화인화학, (주)일삼, (주)대원폴리머 등과 해외 경쟁사로는 DIC, SEIKO 등이 있습니다.

5. SMC (Sheet Molding Compound)

가. 제품의 현황

SMC는 Sheet Molding Compound의 약자로 불포화폴리에스터수지의 가공방법 중 하나이며 Sheet 형상의 섬유보강 복합재라고 정의할 수 있습니다.

1960년 독일 Bayer社에서 최초 개발하여 미국에서는 트럭 후드용으로 적용되었고, 일본에서는 다케다약품공업사를 통하여 욕조용으로 적용되었습니다. 한국에는 1980년대 일본 니뽀리사를 통하여 기술이 전수되어 건자재용으로 적용되었고 현재는 상용차 및 전기차 부품에도 접목되어 사용되고 있습니다.

나. 제품의 주요 특성

SMC는 Glass Fiber(혹은 Carbon Fiber)를 Resin에 충진제, 안정제, 촉매 등을 혼합/분산한 compound로 함침시킨 후 화학적 또는 물리적으로 점도를 높혀 점착성을 없앤 성형성이 뛰어난 sheet상의 FRP (Fiber Reinforced Plastics) 성형재료입니다.

(1) 성형유동성 : 성형유동성이 우수하므로 복잡한 형상이나 대형제품의 성형이 가능함

(2) 생산성 : Cycle Time이 짧아 생산성이 높으므로 대량생산에 적합함

(3) 기계적강도 : 우수한 기계적 강도를 가지고 있으므로 자동차 부품, 전기/전자 부품, 산업 및 건축자재에 적용 가능

(4) 치수안정성 : 저수축 Type으로 성형품 치수정도가 우수하여 정밀한 제품도 성형 가능함

(5) 전기적성능 : 절연저항, 내아크성 등의 우수한 전기적 성능 보유

(6) 내열성 : 열변형 온도가 높고 열에 의한 노화가 적음

(7) 난연성 : 자기소화성 또는 난연 등급에 준하는 배합이 가능함

다. SMC 적용분야

수송, 건축, 산업용품으로 구분됩니다.

(1) 수송분야

- 전기차, 버스, 트럭 및 철도 부품(패널)

- 기존 소재 대비 경량성 향상

(2) 건축분야

- 물탱크, 욕실자재(천장판, 바닥판, 욕조)

- 기존 소재 대비 기계적 강도가 뛰어남

(3) 산업분야

- 전기절연판, 정수장 커버 기타

- 기존 소재 대비 전기적성능(절연저항, 내아크성) 및 성형성이 우수

라. 업계의 현황

(1) 산업의 특성 및 성장성

당사의 SMC 제품은 높은 기술력을 바탕으로 국내 자동차(전기차를 포함한 상용차)분야에서 M/S No. 1을 차지하고 있으며 이를 바탕으로 일본, 중국 시장의 진출을 목표로 하고 있습니다. 환경 및 에너지 위기로 인해 사회/문화적 측면에서는 자동차의 경우 기존 내연기관 중심에서 전기차로의 전환이 급속도록 진행될 것이며 이에 따라 경량화 니즈를 충족할 수 있는 복합소재 특히 SMC 수요가 증가할 것으로 예상됩니다. 다만, 당사는 지난 2024년 2월 19일 그룹 사업 포트폴리오 합리화 및 미래 유망 사업 투자를 위한 유동성 확보를 위해 관련 사업 부문의 영업양도를 결정하였습니다.

(2) 경기변동의 특성 및 경쟁요소

전기차 시장이 이제 막 태동하여 활성화되는 시기임을 감안하면 시장 수요 확대는 필연적인 흐름으로 보입니다. 다만 역동적인 기술의 발전에 따라 대체 소재 개발에 어느 시기보다 빠르게 움직이는 산업임을 감안할 때, 지속적인 연구와 개발 역량 확보를 통하여 동종 경쟁사(한화첨단소재)보다 한 단계 앞서갈 뿐만 아니라 대기업 중심의 복합소재 경쟁사(코오롱인더스트리, 롯데케미칼)들과도 경쟁할 수 있는 강소업체로서 기틀을 다져야 할 것으로 보입니다.

6. VIXUM(Melamine Foam)

가. 제품의 현황

지난 2008년부터 지식경제부가 주관하는 부품소재기술개발과제의 일환으로 정부의 지원 하에 연구개발을 진행하여, 2013년 멜라민폼 상업화에 성공하였습니다. 현재 생산되고 있는 멜라민폼은 VIXUM이라는 브랜드명으로 전 세계 산업, 수송, 어쿠스틱 및 생활용 클리너 부문에 다양하게 적용되고 있습니다. 적극적인 해외 마케팅 활동을 통해 유럽, 일본, 북미 등 해외 지역에 제품을 소개하여 우수한 물성 평가를 받았으며 수출을 확대하고 있습니다.

나. 제품의 주요 특성

VIXUM은 열경화성 수지인 멜라민 수지를 발포해 만든 멜라민폼으로 6각형 3차원 망상구조 및 Open Cell이 독특한 구조를 지니고 있어 아래와 같은 특성을 가지고 있습니다.

(1) 우수한 자기소화성

- 질소 함량이 월등히 높은 멜라민수지를 원료로 사용

- 타소재와 달리, 별도의 난연재 첨가 없이 탁월한 내열성 및 난연성 발휘

- 화재 발생시 탄화 현상과 미량의 연기만을 발생시킬 뿐 불씨가 많지않아 소방안전 기준에 최적

(2) 탁월한 흡음성

- VIXUM의 독특한 3차원 망상 형태의 오픈셀 구조로 공간음향 개선에 최적

(3) 뛰어난 단열성, 경량성, 내열성

- 낮은 열전도율(0.032 W/m.k), 뛰어난 단열성 특징

- 기존 소재 대비 월등한 경량성(10kg/㎥)

- -200℃ ~ 200℃ 극한의 온도에도 최초의 물리적 성질을 유지하는 높은 열안정성 보유

(4) 클리닝 효과

- 극세사와 유사한 구조를 갖춘 유연한 재질임에도 타 발포성 소재와 달리 유리처럼 단단해 탁월한 클리닝효과를 나타냄.

다. VIXUM의 적용분야

산업, 수송, 어쿠스틱 및 생활용 클리너 제품으로 구분이 가능합니다.

(1) 산업 분야

- 보냉재, 파이프라인, 보일러 배관 보온, 공조기, 덕트용 흡음단열재

- 전자레인지, 청소기, 세탁기 등 가전 제품 흡음단열재

- 방화문, EV 배터리 등 높은 화재 안전성이 요구되는 각종 영역

- 낮은 열전도율 및 높은 장기온도에서 사용가능

(2) 수송 분야

- 자동차 및 철도 NVH, 항공기, 우주선, LNG선박, 군함 등의 흡음/단열재

- 기존 소재 대비 흡음성 향상 및 경량성 향상

- 가공 및 설치가 쉽고, 유지보수가 용이

(3) 어쿠스틱 분야 (우수한 흡음 기능, 자기소화성, 경량성, 아름다운 인테리어 실현)

- 빌딩 어쿠스틱, 룸 어쿠스틱 등의 인테리어 내장 흡음재

- '22년 1월 VIXUM® DECO, VIXUM® DECO ART 프리미엄 브랜드 출시

- 화재안전성, 경량성, 3D 가공, UV프린팅 가공 등을 통한 다양한 인테리어 구현

(4) 생활용품 분야

- 생활용 클리너 시장

- 세제 없이 물에만 적셔 사용해도 우수한 세척력 구현

라. 업계의 현황

(1) 산업의 특성 및 성장성

당사의 멜라민폼은 세계에서는 2번째, 국내에서 최초로 개발에 성공하였고, 국내 및 해외 시장의 산업, 수송, 어쿠스틱 및 생활용 클리너 등 다양한 분야에 적용되고 있습니다. 전 세계적으로 환경·에너지 측면에서 에너지 효율 증대, 친환경 소재에 대한 중요성이 매우 강조되고 있고, 각종 화재 사고를 사전에 예방할 수 있을 내화 성능의 소재가 더욱 요구되고 있습니다.

이러한 흐름에 맞춰 당사의 멜라민폼 VIXUM은 선진국을 중심으로 전기 전자, 배터리, 메디컬 키트 등 각종 산업재, 자동차, 철도, 선박 등 각종 수송 수단에 적용되고 있습니다.

또한 뛰어난 흡음 성능과 안전한 화재 성능, 그리고 다양한 디자인 표현이 가능하다는 장점으로 유럽, 미주 지역을 중심으로 성숙된 어쿠스틱 분야가 있습니다. 당사는 22년 초 VIXUM® DECO 신규 브랜드를 출시하여 한국을 중심으로 아시아 시장에 공간 어쿠스틱 분야를 본격적으로 소개하며 시장을 확장하고 있습니다.

(2) 경기변동의 특성 및 경쟁요소

VIXUM은 산업, 수송, 어쿠스틱, 생활용 클리너 등의 다양한 산업 영역에 적용이 가능함에 따라 어느 한 산업의 경기변동이 발생하여도 안정적인 매출이 유지될 수 있습니다. 또한 각종 산업 분야에서의 신규 용도 개발 및 신규 소재와의 융복합 협업이 활발히 추진 중으로, 지속적인 품질 향상을 통해 기존 시장뿐만 아니라 신규 시장을 활발히 개척하며 경쟁력을 확보하고 있습니다.

[ 종속회사 내용 ]

1. 화학 부문 ((주)동성화인텍)

1) 영업 개황

| ( 단위 : 백만원 ) |

|

구 분 |

2023년 | 2022년 | 증감율 |

|

매 출 액 |

531,409 | 434,152 | 22.4% |

|

영 업 이 익 |

37,340 | 15,277 | 144.4% |

|

법인세비용차감전순이익 |

36,880 | 13,918 | 165.0% |

|

당 기 순 이 익 |

28,746 | 8,422 | 241.3% |

|

총 포 괄 이 익 |

28,176 | 9,066 | 210.8% |

2) 사업부문별 개황

당사는 크게 PU단열재사업부문 및 가스사업부문으로 나뉘며, PU단열재사업부문은 초저온보냉재, PU SYSTEM로 구분되며, 가스사업부문은 냉매, 방재시스템 사업으로 구분됩니다.

가) 사업부문별 손익

| 기준 : 2023년 12월 31일 | ( 단위 : 백만원 ) |

| 제39기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 매출액 | 507,289 | 24,120 | 531,409 |

| 영업이익 | 37,426 | (86) | 37,340 |

| (감가상각비 등) | 8,950 | 418 | 9,367 |

| 기준 : 2022년 12월 31일 | ( 단위 : 백만원 ) |

| 제38기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 매출액 | 407,809 | 26,342 | 434,152 |

| 영업이익 | 16,350 | (1,073) | 15,277 |

| (감가상각비 등) | 6,020 | 375 | 6,395 |

나) 사업부문별 자산

| 기준 : 2023년 12월 31일 | ( 단위 : 백만원 ) |

| 제39기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 유형자산 | 114,251 | 6,509 | 120,761 |

| 무형자산 | 599 | - | 599 |

| 투자부동산 | - | 3,178 | 3,178 |

| 사용권자산 | 6,764 | - | 6,764 |

| 합 계 | 121,614 | 9,687 | 131,302 |

| 기준 : 2022년 12월 31일 | ( 단위 : 백만원 ) |

| 제38기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 유형자산 | 106,846 | 4,746 | 111,592 |

| 무형자산 | 429 | - | 429 |

| 투자부동산 | - | 3,242 | 3,242 |

| 사용권자산 | 263 | 23 | 286 |

| 합 계 | 107,538 | 8,011 | 115,549 |

3) 사업부문별 현황

가) PU단열재 사업부문

① 초저온보냉재

동성화인텍이 생산하는 초저온보냉재는 LNG의 수송과 저장을 위해 필수적인 소재입니다. LNG(Liquefied Natural Gas, 액화천연가스)는 기체 상태의 천연가스를 -163℃까지 냉각시켜 액체로 만든 것으로, 기체상태의 천연가스와 비교하여 그 부피가 600분의 1까지 줄어드는 것이 주요 특징입니다. 이러한 특성을 활용하여 천연가스를 액화시켜 수송, 저장함으로써 수송과 저장 시의 채산성을 높이고 있습니다.

LNG는 연소 시 공해물질이 거의 없고 공기보다 가벼워 안전할 뿐만 아니라 열효율도 높아 친환경 에너지로 그 수요가 급속히 증가하고 있습니다. 이에 LNG 수송과 저장에 필수적인 동성화인텍의 초저온보냉재 또한 전세계적으로 각광받고 있으며, 이러한 시장 변화에 따라 동성화인텍은 지속적인 성장을 위한 발판을 마련하였습니다.

동성화인텍은 LNG인수기지의 배관 및 저장탱크, LNG선박에 사용되는 초저온보냉재를 국내 최초로 국산화하여 공급함으로써 최고의 초저온보냉재 전문기업으로서 기술의 우수성을 인정받고 있으며, 최근 에너지 효율 강화 및 배출가스 규제 강화 등으로 친환경 에너지 시장이 전세계적으로 성장함에 따라 LNG운송선박과 LNG를 연료로 사용하는 LNG추진선의 수요가 늘어나고 있어 동성화인텍은 초저온보냉재의 사업역량을 더욱 강화, 확대시키고 있습니다.

② PU SYSTEM

PU (Polyurethane, 폴리우레탄)은 실생활에 널리 쓰이고 있는 화학제품으로, PU의 발포(發泡, 거품을 냄) 여부에 따라 Foam계열의 PU와 Non-Foam계열의 PU로 나뉩니다. Foam계열의 PU는 FOAM단열재, 인조목재, 스폰지, 자동차 내장재 등으로 쓰이고 있으며, Non-Foam계열의 PU는 코팅제, 접착제, 실란트, 엘라스토머 등으로 쓰이고 있습니다. PU시장은 산업발전과 소득수준에 비례하여 꾸준히 그 분야가 넓어지고 있을 뿐만 아니라, 신제품 개발노력에 힘입어 새로운 시장의 출현가능성이 항상 열려 있습니다.

동성화인텍은 자체 기술로 원료를 공급할 수 있는 시스템하우스를 갖추고 시장에서 요구하는 Foam PU와 Non-Foam PU를 생산, 판매하고 있습니다. 더불어, PU시장의 선도기업으로서 많은 연구진과 높은 기술력을 보유하고 있으며, 이를 토대로 새로운 시장에 꾸준히 대응하고 있습니다.

나) 가스 사업부문

① 냉매 GAS

냉매사업은 가정용, 상업용 에어컨 및 차량용 에어컨에 사용되는 냉매를 수입, 판매하는 사업입니다. 냉매는 하계기간수요가 전체 수요의 50% 이상을 차지하는 계절성을 가지고 있으며, 더위의 강도에 따라 수요 등락이 크다는 특성도 가지고 있습니다. 냉매를 판매하는 국내 업체로는 동성화인텍, 후성, 한강화학, 삼광가스, 우진, 대광 등 총 10여개사가 있으며, 용도별로는 에어컨, 냉장고, 공조장치 등 냉동공조 산업이 전체 수요의 60%를 차지하고 발포, 세정, 분사 등 기타시장이 약 40%의 점유율을 차지하고 있습니다.

과거 냉매로 사용되던 프레온가스(CFCs)와 수소화염화불화탄소(HCFC)가 2010년 이후 사용이 전면 금지됨에 따라 이를 대체할 수 있는 새로운 물질인 수소불화탄소(HFC) 수요가 급격히 늘어나고 있습니다. 동성화인텍은 환율과 원자재 변화에 따른 리스크 관리를 통해 사업을 안정적으로 영위하고 있습니다.

② 방재시스템

방재시스템 사업은 최첨단 장비를 화재로부터 보호하기 위한 가스계 소화설비를 제조, 판매하는 사업으로서 최근 소비자들의 환경 및 안전에 대한 인식이 전환됨으로써가스계 소화설비에 대한 관심이 늘어나고 있습니다. 동성화인텍은 다양한 가스소화설비시스템의 인증을 확보하는 등 불활성가스소화설비 시스템을 출시하여 방재시장에 진입하였으나, 최근 전문업체이나 경쟁업체 증가하여 시장 경쟁 심화되고 있는 추세입니다

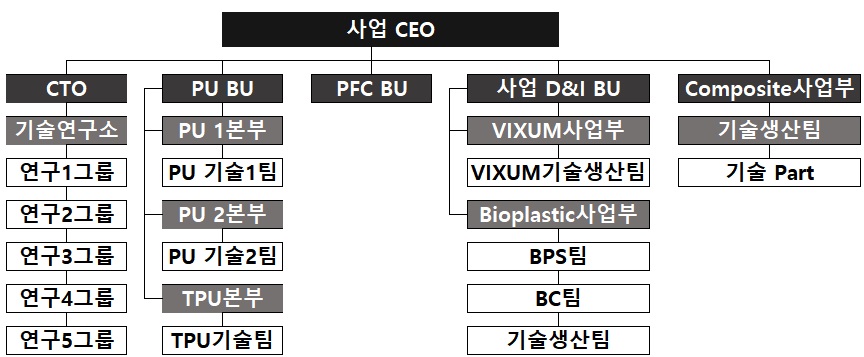

4) 조직도

|

|

조직도_231231 |

2. 중장비 및 자동차 부문 (해당회사 : (주)동성티씨에스)

주식회사 동성티씨에스는 1999년 3월 2일 중장비부품 제조 및 판매업등을 주 목적사업으로 하여 설립되었으며, 2019년 1월에는 계열회사인 (주) 동성에이씨에스를 흡수 합병함으로 인해 자동차부품 사업에 진출하는 교두보를 마련하였습니다. 영업부문은 종속기업을 포함한 3개의 제조 사업부문으로 구성되어 있으며 각 사업부문의 생산제품 및 제품판매 유형에 따라 다음과 같이 분류하고 있습니다.

|

구 분 |

주요사업내용 |

|---|---|

|

중장비사업부 |

건설중장비, 운반용차량 및 농기계 등의 내외장부품 제조 및 판매 |

|

자동차사업부 |

상용 트럭 및 버스의 내외장부품 제조 및 판매 |

3. 바이오 부문 (해당회사 : (주)제네웰)

제네웰은 지난 2000년 설립되어 뛰어난 자체 기술력을 바탕으로 창상피복재와 유착방지피복재의 국내 최고 브랜드인 '메디폼'과 '가딕스'를 개발하였으며, 생체 재료 분야에서 국내 1위 기업을 목표로 연구개발에 매진하고 있습니다. 또한 최근에는 의료기기 분야에 적용되던 기술을 확장하여 더마 화장품 분야로 사업다각화를 진행하고 있습니다.

Wound Care 부문에서 생산하고 있는 '메디폼'의 경우 명실공히 국내 최고의 창상피복재 브랜드로, 전량 수입에 의존하던 국내 습윤 드레싱재 시장에 자체 기술로 개발한 제품을 출시하여 국내 창상 치료의 수준을 높였다고 평가받고 있습니다. 또한 지속적인 연구개발을 통해 다양한 상처관리 상황에 적용할 수 있는 제품 라인업을 보유하고 있습니다.

Bio-Surgery 부문에서 생산하고 있는 '가딕스'는 유착방지피복재로서 각종 외과 수술 시 장기와 신경이 달라붙는 것을 방지하는 제품으로, 기존에 외국에서 전량 수입하던 것을 국내 기술 최초로 개발하여 상용 판매하고 있습니다. 이 밖에 콜라겐을 주성분으로 하여 상처 보호 및 지혈 목적의 제품, 인체에 삽입하여 사용하는 조직수복용 재료 등 다양한 제품들을 개발 및 판매하고 있습니다. 최근 출시한 ‘웰패스’는 수술 부위에 직접 약물을 도포한 후 72시간동안 서방성 방출을 지속하는 제품으로, 기존 통증관리제 시장에 새로운 패러다임을 제시한 제품입니다.

Cosmetics 부문의 경우 의료기기 사업의 기술 노하우를 화장품 소재에 적용하여 2019년 첫 진출 후 사업 분야를 확대하고 있는 영역입니다. 피부친화적인 히알루론산, 콜라겐 등 생체재료를 다양한 제형으로 가공한 바이오 화장품 사업을 추진하고 있으며, 특히 히알루론산을 안정적으로 동결건조하여 볼(Ball), 필름(Film) 형태로 출시한 제품은 시장에서 많은 관심을 받고 있습니다.

의료기기 산업은 상대적으로 고부가가치 산업으로 인식되고 있으나, 생명과 직결되는 분야로 임상 및 인허가를 거쳐 판매에 이르기까지 장기간이 소요된다는 특성을 갖고 있습니다.

의료기기 산업 중 당사가 속해 있는 분야는 높은 시장 성장성을 보이고 있는데, 상처치료에 대한 인식변화, 다양한 종류의 궤양, 인구고령화에 따른 노인의 낙상 사고 증가 등의 요인이 창상피복재 시장의 안정적인 성장을 견인하고 있습니다. 또한 인구 고령화와 수술 건 수 증가로 유착방지피복재 시장 역시 성장을 지속할 것으로 예측되고 있습니다.

더마 화장품은 코스메슈티컬 산업에 속하며, 미국 시장 조사 전문 기관 더 인사이트 파트너스의 ‘코스메슈티컬 시장 전망 2028’ 보고서에 따르면 전 세계 코스메슈티컬 시장 규모는 2021년에 450억 달러로, 매년 8.6%씩 증가해 2028년에는 818억 달러까지 늘어날 전망입니다. 국내 코스메슈티컬 산업 규모는 약 5,000억 원 수준으로, 매년 15% 이상 성장하고 있는 유망 시장입니다. 국내 일반 화장품 시장이 연평균 4% 성장하는 것과 비교하면 주목할만한 수치이며, K-뷰티에 대한 평가와 관심이 높아지며 한국 화장품이 전 세계적으로 주목받고 있다는 점 또한 시장의 매력 요소로 작용합니다.

이러한 사업분야에 다양한 국내외기업들이 활발하게 진출함으로써 시장경쟁이 치열해지는 양상을 보이고 있는 바, 당사는 업계 선두기업으로서 입지를 공고히 함과 동시에 새로운 사업 분야를 발굴하고자 노력하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

(단위 : 백만원)

| 구 분 | 제 16 기 2023년 12월말 |

제 15 기 2022년 12월말 |

제 14 기 2021년 12월말 |

| [유동자산] | 502,175 | 457,682 | 394,352 |

| ㆍ현금및현금성자산 | 114,060 | 79,378 | 59,841 |

| ㆍ매출채권및기타채권 | 121,381 | 133,452 | 134,443 |

| ㆍ재고자산 | 206,623 | 201,504 | 159,996 |

| ㆍ당기손익-공정가치측정금융자산 | 964 | 755 | 15,356 |

| ㆍ파생상품자산 | 125 | 345 | 331 |

| ㆍ기타 | 59,022 | 42,248 | 24,385 |

| [비유동자산] | 468,438 | 441,830 | 424,444 |

| ㆍ관계기업 및 공동기업투자 | 8,531 | 7,147 | 11,414 |

| ㆍ당기손익-공정가치측정금융자산 | 20,025 | 20,848 | 14,299 |

| ㆍ기타포괄손익-공정가치측정금융자산 | 5,259 | 5,017 | 11,119 |

| ㆍ유형자산 | 314,362 | 308,240 | 294,330 |

| ㆍ무형자산 | 35,668 | 36,190 | 35,765 |

| ㆍ투자부동산 | 48,744 | 43,022 | 43,637 |

| ㆍ사용권자산 | 24,600 | 3,413 | 4,470 |

| ㆍ기타 | 11,249 | 17,953 | 9,411 |

| 자산총계 | 970,613 | 899,512 | 818,796 |

| [유동부채] | 400,353 | 351,667 | 316,479 |

| [비유동부채] | 45,259 | 58,838 | 45,314 |

| 부채총계 | 445,612 | 410,505 | 361,793 |

| [지배기업 소유주지분] | 395,830 |

376,364 | 346,759 |

| [비지배지분] | 129,171 |

112,642 | 110,244 |

| 자본총계 | 525,001 |

489,007 | 457,003 |

| 2023년 1월 1일~ 2023년 12월 31일 |

2022년 1월 1일~ 2022년 12월 31일 |

2021년 1월 1일~ 2021년 12월 31일 |

|

| 매출액 | 1,117,999 | 1,140,124 | 925,979 |

| 영업이익(손실) | 81,600 | 55,370 | 45,320 |

| 당기순이익(손실) | 58,715 | 46,833 | 42,392 |

| ㆍ지배기업 소유주지분 | 33,454 | 35,041 | 17,913 |

| ㆍ비지배지분 | 25,261 | 11,792 | 24,479 |

| 총포괄손익 | 53,543 | 53,386 | 49,217 |

| ㆍ지배기업 소유주지분 | 28,691 | 41,355 | 23,703 |

| ㆍ비지배지분 | 24,852 | 12,030 | 25,514 |

| 지배기업지분 기본주당순이익 (원) | 687 | 714 | 371 |

| 지배기업지분 희석주당순이익 (원) | 682 | 708 | 366 |

| 연결에 포함된 회사수 (개) | 9 | 10 | 10 |

나. 요약 별도재무정보

(단위 : 백만원)

| 구 분 | 제 16 기 2023년 12월말 |

제 15 기 2022년 12월말 |

제 14 기 2021년 12월말 |

| [유동자산] | 164,067 | 145,609 | 135,393 |

| ㆍ현금및현금성자산 | 46,490 | 23,708 | 19,951 |

| ㆍ매출채권및기타채권 | 55,289 | 74,832 | 75,069 |

| ㆍ재고자산 | 31,781 | 41,161 | 35,429 |

| ㆍ기타 | 30,507 | 5,908 | 4,944 |

| [비유동자산] | 358,411 | 336,568 | 329,141 |

| ㆍ종속,관계기업 및 공동기업투자 | 140,510 | 132,178 | 132,889 |

| ㆍ당기손익-공정가치측정금융자산 | 18,178 | 19,327 | 13,166 |

| ㆍ기타포괄손익-공정가치측정금융자산 | 5,239 | 4,997 | 11,099 |

| ㆍ유형자산 | 128,264 | 122,410 | 121,050 |

| ㆍ무형자산 | 6,390 | 6,805 | 5,941 |

| ㆍ투자부동산 | 39,186 | 39,780 | 40,374 |

| ㆍ사용권자산 | 658 | 1,364 | 2,085 |

| ㆍ기타 | 19,986 | 9,707 | 2,537 |

| 자산총계 | 522,478 | 482,177 | 464,534 |

| [유동부채] | 156,104 | 112,369 | 120,428 |

| [비유동부채] | 23,002 | 28,018 | 8,448 |

| 부채총계 | 179,106 | 140,387 | 128,875 |

| [자본금] | 49,690 | 49,690 | 49,690 |

| [자본잉여금] | 202,594 | 202,594 | 202,594 |

| [기타자본] | (9,597) | (9,678) | (5,298) |

| [기타포괄손익누계] | (2,416) | (2,330) | 899 |

| [기타적립금] | 8,691 | 7,718 | 6,726 |

| [이익잉여금] | 94,409 | 93,795 | 81,047 |

| 자본총계 | 343,371 | 341,790 | 335,659 |

| 2023년 1월 1일~ 2023년 12월 31일 |

2022년 1월 1일~ 2022년 12월 31일 |

2021년 1월 1일~ 2021년 12월 31일 |

|

| 매출액 | 398,146 | 529,993 | 375,707 |

| 영업이익(손실) | 13,259 | 29,088 | 6,823 |

| 당기순이익(손실) | 16,133 | 13,557 | 14,663 |

| 총포괄손익 | 11,232 | 20,430 | 17,651 |

| 기본주당순이익 (원) | 332 | 276 | 304 |

| 희석주당순이익 (원) | 329 | 274 | 300 |

| 종속기업, 관계기업, 공동기업 | 원가법 | 원가법 | 원가법 |

| 투자주식의 평가방법 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 16 기 2023.12.31 현재 |

|

제 15 기 2022.12.31 현재 |

|

제 14 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 16 기 |

제 15 기 |

제 14 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

502,174,619,253 |

457,682,236,848 |

394,351,508,708 |

|

현금및현금성자산 |

114,059,524,727 |

79,377,968,176 |

59,840,802,715 |

|

매출채권 및 기타채권 |

121,381,429,825 |

133,451,510,389 |

134,442,559,863 |

|

재고자산 |

206,622,805,283 |

201,503,706,892 |

159,996,106,525 |

|

기타금융자산 |

38,205,469,683 |

4,791,275,262 |

2,794,997,681 |

|

기타유동자산 |

17,999,552,004 |

21,844,291,834 |

16,554,137,840 |

|

당기손익-공정가치측정금융자산 |

964,330,000 |

755,300,000 |

15,355,733,789 |

|

파생상품자산 |

125,051,408 |

344,904,293 |

331,011,658 |

|

계약자산 |

2,816,456,323 |

15,613,280,002 |

5,036,158,637 |

|

비유동자산 |

468,438,236,325 |

441,829,517,604 |

424,444,243,874 |

|

기타금융자산 |

5,842,510,629 |

7,356,397,158 |

8,741,498,990 |

|

당기손익-공정가치측정금융자산 |

20,025,182,888 |

20,847,957,278 |

14,299,253,102 |

|

기타포괄손익-공정가치측정금융자산 |

5,259,117,798 |

5,016,878,363 |

11,118,858,193 |

|

관계기업 및 공동기업투자 |

8,531,400,562 |

7,147,467,144 |

11,413,708,366 |

|

유형자산 |

314,362,404,643 |

308,239,867,920 |

294,329,592,570 |

|

무형자산 |

35,667,688,225 |

36,190,230,481 |

35,765,329,993 |

|

투자부동산 |

48,743,586,630 |

43,021,829,780 |

43,636,944,719 |

|

사용권자산 |

24,599,686,367 |

3,412,859,113 |

4,469,649,089 |

|

기타비유동자산 |

1,230,256,813 |

531,987,133 |

372,343,233 |

|

확정급여자산 |

2,049,239,340 |

9,066,057,260 |

0 |

|

이연법인세자산 |

2,127,162,430 |

997,985,974 |

297,065,619 |

|

자산총계 |

970,612,855,578 |

899,511,754,452 |

818,795,752,582 |

|

부채 |

|||

|

유동부채 |

400,352,534,810 |

351,666,796,315 |

316,478,628,606 |

|

매입채무 및 기타채무 |

133,817,577,680 |

165,874,854,266 |

135,379,820,178 |

|

단기차입금 |

135,111,055,556 |

112,428,566,753 |

104,462,349,318 |

|

유동성장기차입금 |

11,800,000,000 |

9,800,000,000 |

30,478,250,000 |

|

유동성전환사채 |

0 |

2,100,000,000 |

9,170,000,000 |

|

유동성교환사채 |

11,541,619,171 |

0 |

0 |

|

리스부채 |

4,286,842,542 |

1,439,580,688 |

1,607,358,172 |

|

기타금융부채 |

104,048,679 |

85,137,700 |

85,137,090 |

|

기타 유동부채 |

88,087,347,673 |

43,487,659,014 |

23,472,470,719 |

|

파생상품부채 |

202,196,078 |

2,491,821,014 |

1,470,917,054 |

|

충당부채 |

2,762,243,876 |

4,288,650,754 |

1,056,254,201 |

|

계약부채 |

3,578,913,214 |

6,150,942,374 |

1,300,522,328 |

|

당기법인세부채 |

9,060,690,341 |

3,519,583,752 |

7,995,549,546 |

|

비유동부채 |

45,259,352,716 |

58,838,455,690 |

45,314,225,728 |

|

매입채무및기타채무 |

2,787,314,558 |

1,533,479,835 |

1,804,603,860 |

|

장기차입금 |

18,900,000,000 |

20,900,000,000 |

0 |

|

교환사채 |

0 |

10,689,528,329 |

9,901,142,392 |

|

리스부채 |

3,923,494,849 |

889,336,576 |

1,685,657,134 |

|

기타금융부채 |

166,100,000 |

26,100,000 |

26,100,000 |

|

기타비유동부채 |

1,200,404,031 |

1,192,768,807 |

2,127,148,783 |

|

비유동충당부채 |

655,600,000 |

552,888,560 |

552,888,560 |

|

확정급여부채 |

336,507,612 |

549,602,779 |

7,872,897,811 |

|

이연법인세부채 |

17,289,931,666 |

22,504,750,804 |

21,343,787,188 |

|

부채총계 |

445,611,887,526 |

410,505,252,005 |

361,792,854,334 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

395,829,845,693 |

376,364,494,762 |

346,758,938,560 |

|

자본금 |

49,689,728,000 |

49,689,728,000 |

49,689,728,000 |

|

자본잉여금 |

199,544,583,978 |

199,544,583,978 |

199,544,583,978 |

|

기타자본 |

3,907,386,708 |

3,401,407,112 |

5,231,555,645 |

|

기타포괄손익누계액 |

(4,532,958,215) |

(4,412,449,374) |

34,023,001 |

|

기타적립금 |

8,691,496,030 |

7,718,381,470 |

6,726,440,130 |

|

이익잉여금(결손금) |

138,529,609,192 |

120,422,843,576 |

85,532,607,806 |

|

비지배지분 |

129,171,122,359 |

112,642,007,685 |

110,243,959,688 |

|

자본총계 |

525,000,968,052 |

489,006,502,447 |

457,002,898,248 |

|

부채및자본총계 |

970,612,855,578 |

899,511,754,452 |

818,795,752,582 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

제 14 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 16 기 |

제 15 기 |

제 14 기 |

|

|---|---|---|---|

|

매출액 |

1,117,998,853,514 |

1,140,123,619,934 |

925,978,520,043 |

|

매출원가 |

937,176,656,281 |

994,564,100,061 |

788,827,449,192 |

|

매출총이익 |

180,822,197,233 |

145,559,519,873 |

137,151,070,851 |

|

판매비와관리비 |

99,222,331,269 |

90,189,176,797 |

91,831,016,231 |

|

영업이익 |

81,599,865,964 |

55,370,343,076 |

45,320,054,620 |

|

기타수익 |

26,885,554,463 |

35,010,202,877 |

17,486,958,506 |

|

기타비용 |

27,917,478,751 |

34,576,459,118 |

14,284,106,243 |

|

금융수익 |

2,798,263,001 |

878,259,801 |

671,500,969 |

|

금융원가 |

10,047,074,614 |

5,382,118,375 |

5,362,104,755 |

|

지분법손익 |

(5,722,514,958) |

(4,221,326,439) |

(4,915,706,233) |

|

투자손익 |

(1,141,305,070) |

8,698,093,290 |

7,157,827,632 |

|

기타영업외손익 |

2,030,543,882 |

(4,297,087) |

7,561,315,229 |

|

법인세비용차감전순이익 |

68,485,853,917 |

55,772,698,025 |

53,635,739,725 |

|

법인세비용(수익) |

9,770,600,555 |

8,939,704,373 |

12,195,949,767 |

|

당기순이익(손실) |

58,715,253,362 |

46,832,993,652 |

42,391,509,833 |

|

계속사업당기순이익 |

58,715,253,362 |

46,832,993,652 |

41,439,789,958 |

|

중단사업당기순이익 |

0 |

0 |

951,719,875 |

|

기타포괄손익 |

(5,172,540,367) |

6,552,529,951 |

6,825,958,571 |

|

후속적으로 당기손익으로 분류되는 항목 |

25,832,639 |

(1,487,239,460) |

2,171,477,737 |

|

지분법자본변동 |

(160,987,582) |

(38,909,221) |

230,755,757 |

|

해외사업장환산외환차이(세후기타포괄손익) |

186,820,221 |

(1,448,330,239) |

1,940,721,980 |

|

후속적으로 당기손익으로 재분류되지 않는항목 |

(5,198,373,006) |

8,039,769,411 |

4,654,480,834 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

(86,710,847) |

5,246,710,382 |

4,941,495,529 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(5,111,662,159) |

2,793,059,029 |

(287,014,695) |

|

총포괄손익 |

53,542,712,995 |

53,385,523,603 |

49,217,468,404 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업 소유주지분 |

33,453,899,199 |

35,040,922,338 |

17,912,841,938 |

|

계속영업이익 |

33,453,899,199 |

35,040,922,338 |

16,961,122,063 |

|

중단영업손익 |

0 |

0 |

951,719,875 |

|

비지배지분 |

25,261,354,163 |

11,792,071,314 |

24,478,667,895 |

|

계속영업이익 |

25,261,354,163 |

11,792,071,314 |

24,478,667,895 |

|

중단영업손익 |

0 |

0 |

0 |

|

포괄손익의 귀속 |

|||

|

지배기업 소유주지분 |

28,690,516,935 |

41,355,118,135 |

23,702,987,556 |

|

비지배지분 |

24,852,196,060 |

12,030,405,468 |

25,514,480,848 |

|

주당이익 |

|||

|

기본주당손익 (단위 : 원) |

687 |

714 |

371 |

|

계속영업기본주당이익(손실) (단위 : 원) |

687 |

714 |

351 |

|

중단영업기본주당이익(손실) (단위 : 원) |

0 |

0 |

20 |

|

희석주당손익 (단위 : 원) |

682 |

708 |

366 |

|

계속영업희석주당이익(손실) (단위 : 원) |

682 |

708 |

347 |

|

중단영업희석주당이익(손실) (단위 : 원) |

0 |

0 |

19 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 16 기 2023.01.01 부터 2023.12.31 까지 |

|

제 15 기 2022.01.01 부터 2022.12.31 까지 |

|

제 14 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

기타적립금 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

||||

|

2021.01.01 (기초자본) |

43,993,012,000 |

164,718,837,960 |

(12,355,877,446) |

(6,022,409,696) |

5,626,614,830 |

80,670,496,433 |

276,630,674,081 |

150,578,220,760 |

427,208,894,841 |

|

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

0 |

17,912,841,938 |

17,912,841,938 |

24,478,667,895 |

42,391,509,833 |

|

|

기타포괄손익 |

기타포괄손익-공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

4,173,130,749 |

0 |

0 |

4,173,130,749 |

768,364,780 |

4,941,495,529 |

|

지분법 자본변동 |

0 |

0 |

0 |

230,755,757 |

0 |

0 |

230,755,757 |

0 |

230,755,757 |

|

|

해외사업 환산손익 |

0 |

0 |

0 |

1,652,546,191 |

0 |

0 |

1,652,546,191 |

288,175,789 |

1,940,721,980 |

|

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

(266,287,079) |

(266,287,079) |

(20,727,616) |

(287,014,695) |

|

|

총포괄손익 |

0 |

0 |

0 |

6,056,432,697 |

0 |

17,646,554,859 |

23,702,987,556 |

25,514,480,848 |

49,217,468,404 |

|

|

이익준비금의 적립 |

0 |

0 |

0 |

0 |

1,099,825,300 |

(1,099,825,300) |

0 |

0 |

0 |

|

|

연차배당 |

0 |

0 |

0 |

0 |

0 |

(10,998,253,000) |

(10,998,253,000) |

0 |

(10,998,253,000) |

|

|

자기주식의 증감 |

0 |

1,629,230 |

(528,523,771) |

0 |

0 |

0 |

(526,894,541) |

0 |

(526,894,541) |

|

|

사업결합 |

5,696,716,000 |

34,824,116,788 |

11,082,709,038 |

0 |

0 |

0 |

51,603,541,826 |

(51,603,541,826) |

0 |

|

|

종속기업의 전환권 행사 |

0 |

0 |

4,289,960,100 |

0 |

0 |

0 |

4,289,960,100 |

12,294,857,301 |

16,584,817,401 |

|

|

종속기업의 유상증자 |

||||||||||

|

종속기업의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

종속기업의 연차배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(12,494,619,271) |

(12,494,619,271) |

|

|

연결대상범위의 변동 |

0 |

0 |

14,349,600 |

0 |

0 |

(686,365,186) |

(672,015,586) |

0 |

(672,015,586) |

|

|

2021.12.31 (기말자본) |

49,689,728,000 |

199,544,583,978 |

5,231,555,645 |

34,023,001 |

6,726,440,130 |

85,532,607,806 |

346,758,938,560 |

110,243,959,688 |

457,002,898,248 |

|

|

2022.01.01 (기초자본) |

49,689,728,000 |

199,544,583,978 |

5,231,555,645 |

34,023,001 |

6,726,440,130 |

85,532,607,806 |

346,758,938,560 |

110,243,959,688 |

457,002,898,248 |

|

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

0 |

35,040,922,338 |

35,040,922,338 |

11,792,071,314 |

46,832,993,652 |

|

|

기타포괄손익 |

기타포괄손익-공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

(3,163,515,166) |

0 |

8,410,225,548 |

5,246,710,382 |

5,246,710,382 |

|

|

지분법 자본변동 |

0 |

0 |

0 |

(38,909,221) |

0 |

0 |

(38,909,221) |

(38,909,221) |

||

|

해외사업 환산손익 |

0 |

0 |

0 |

(1,244,047,988) |

0 |

0 |

(1,244,047,988) |

(204,282,251) |

(1,448,330,239) |

|

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

2,350,442,624 |

2,350,442,624 |

442,616,405 |

2,793,059,029 |

|

|

총포괄손익 |

0 |

0 |

0 |

(4,446,472,375) |

0 |

45,801,590,510 |

41,355,118,135 |

12,030,405,468 |

53,385,523,603 |

|

|

이익준비금의 적립 |

0 |

0 |

0 |

0 |

991,941,340 |

(991,941,340) |

0 |

0 |

0 |

|

|

연차배당 |

0 |

0 |

0 |

0 |

0 |

(9,919,413,400) |

(9,919,413,400) |

0 |

(9,919,413,400) |

|

|

자기주식의 증감 |

0 |

0 |

(4,379,933,245) |

0 |

0 |

0 |

(4,379,933,245) |

0 |

(4,379,933,245) |

|

|

사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

종속기업의 전환권 행사 |

0 |

0 |

1,428,245,165 |

0 |

0 |

0 |

1,428,245,165 |

5,896,226,542 |

7,324,471,707 |

|

|

종속기업의 유상증자 |

0 |

0 |

(798,174) |

0 |

0 |

0 |

(798,174) |

798,174 |

0 |

|

|

종속기업의 취득 |

0 |

0 |

1,122,337,721 |

0 |

0 |

0 |

1,122,337,721 |

(6,199,674,537) |

(5,077,336,816) |

|

|

종속기업의 연차배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(9,326,577,650) |

(9,326,577,650) |

|

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(3,130,000) |

(3,130,000) |

|

|

2022.12.31 (기말자본) |

49,689,728,000 |

199,544,583,978 |

3,401,407,112 |

(4,412,449,374) |

7,718,381,470 |

120,422,843,576 |

376,364,494,762 |

112,642,007,685 |

489,006,502,447 |

|

|

2023.01.01 (기초자본) |

49,689,728,000 |

199,544,583,978 |

3,401,407,112 |

(4,412,449,374) |

7,718,381,470 |

120,422,843,576 |

376,364,494,762 |

112,642,007,685 |

489,006,502,447 |

|

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

0 |

33,453,899,199 |

33,453,899,199 |

25,261,354,163 |

58,715,253,362 |

|

|

기타포괄손익 |

기타포괄손익-공정가치측정금융자산 평가손익 |

0 |

0 |

0 |

(86,710,847) |

0 |

0 |

(86,710,847) |

0 |

(86,710,847) |

|

지분법 자본변동 |

0 |

0 |

0 |

(160,987,582) |

0 |

0 |

(160,987,582) |

0 |

(160,987,582) |

|

|

해외사업 환산손익 |

0 |

0 |

0 |

127,189,588 |

0 |

0 |

127,189,588 |

59,630,633 |

186,820,221 |

|

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

(4,642,873,423) |

(4,642,873,423) |

(468,788,736) |

(5,111,662,159) |

|

|

총포괄손익 |

0 |

0 |

0 |

(120,508,841) |

0 |

28,811,025,776 |

28,690,516,935 |

24,852,196,060 |

53,542,712,995 |

|

|

이익준비금의 적립 |

0 |

0 |

0 |

0 |

973,114,560 |

(973,114,560) |

0 |

0 |

0 |

|

|

연차배당 |

0 |

0 |

0 |

0 |

0 |

(9,731,145,600) |

(9,731,145,600) |

0 |

(9,731,145,600) |

|

|

자기주식의 증감 |

0 |

0 |

80,840,000 |

0 |

0 |

0 |

80,840,000 |

0 |

80,840,000 |

|

|

사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

종속기업의 전환권 행사 |

0 |

0 |

384,424,176 |

0 |

0 |

0 |

384,424,176 |

1,763,383,930 |

2,147,808,106 |

|

|

종속기업의 유상증자 |

||||||||||

|

종속기업의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

종속기업의 연차배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

(10,086,465,316) |

(10,086,465,316) |

|

|

연결대상범위의 변동 |

0 |

0 |

40,715,420 |

0 |

0 |

0 |

40,715,420 |

0 |

40,715,420 |

|

|

2023.12.31 (기말자본) |

49,689,728,000 |

199,544,583,978 |

3,907,386,708 |

(4,532,958,215) |

8,691,496,030 |

138,529,609,192 |

395,829,845,693 |

129,171,122,359 |

525,000,968,052 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|