|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 39 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 03월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 동성화인텍 |

| 대 표 이 사 : | 최 용 석 |

| 본 점 소 재 지 : | 부산광역시 사하구 신산로99 (신평동) |

| (전 화) 051-200-4648 | |

| (홈페이지) http://dsfinetec.co.kr/ | |

| 작 성 책 임 자 : | (직 책) 경영지원실장 (성 명) 김 학 규 |

| (전 화) 031-677-7000 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | - |

| 합계 | 1 | - | - | 1 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

다. 회사의 명칭

당사의 명칭은 주식회사 동성화인텍이라고 칭합니다.

영문으로는 DONGSUNG FINETEC Co., Ltd 라 표기 합니다.

라. 설립일자

(주)동성화인텍은 화공품 수입알선 및 판매를 목적으로 1985년 7월 31일에 설립되어현재 사업을 영위하고 있으며, 1997년 12월 19일 코스닥시장에 상장되어 코스닥시장에서 매매가 개시 되었습니다.

마. 본사의 주소, 전화번호 및 홈페이지 주소

- 주 소: 부산광역시 사하구 신산로 99

- 전화번호: 051-200-4648

- 홈페이지: http://www.dsfinetec.co.kr

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 주요 사업의 내용

(주)동성화인텍은 1985년 설립된 초저온보냉재 전문회사로, 1990년 국내 최초의 프레온가스(CFCs, 오존층 파괴물질) 대체 물질을 이용한 Polyurethane 개발을 시작으로 국내 최초 美UL인증을 취득한 난연 PU foam의 상업화, LNG배관용 초저온보냉재의 국산화, LNG 선박용 초저온보냉재 R-PUF의 개발, 한국형 LNG육상저장탱크용 초저온보냉재 개발 등 글로벌 최고의 Low BOR 기술을 바탕으로 초저온보냉재 글로벌리더로의 성장을 거듭하고 있습니다.

동성화인텍의 사업부문은 크게 PU단열재사업 부문과 가스사업 부문으로 분류되며, PU단열재부문은 PU 및 초저온보냉재 사업으로, 가스사업부문은 냉매 및 방재시스템 사업으로 구성되어 있습니다.

[ PU 단열재 사업부문 ]

PU (Polyurethane, 폴리우레탄)은 실생활에 널리 쓰이고 있는 화학제품으로, PU의 발포(發泡, 거품을 냄) 여부에 따라 Foam계열의 PU와 Non-Foam계열의 PU로 나뉩니다. Foam계열의 PU는 FOAM단열재, 인조목재, 스폰지, 자동차 내장재 등으로 쓰이고 있으며, Non-Foam계열의 PU는 코팅제, 접착제, 실란트, 엘라스토머 등으로 쓰이고 있습니다. PU시장은 산업발전과 소득수준에 비례하여 꾸준히 그 분야가 넓어지고 있을 뿐만 아니라, 신제품 개발노력에 힘입어 새로운 시장의 출현가능성이 항상 열려 있습니다.

동성화인텍은 자체 기술로 원료를 공급할 수 있는 시스템하우스를 갖추고 시장에서 요구하는 Foam PU와 Non-Foam PU를 생산, 판매하고 있습니다. 더불어, PU시장의 선도기업으로서 많은 연구진과 높은 기술력을 보유하고 있으며, 이를 토대로 새로운 시장에 꾸준히 대응하고 있습니다.

동성화인텍이 생산하는 초저온보냉재는 LNG의 수송과 저장을 위해 필수적인 소재입니다. LNG(Liquefied Natural Gas, 액화천연가스)는 기체 상태의 천연가스를 -163℃까지 냉각시켜 액체로 만든 것으로, 기체상태의 천연가스와 비교하여 그 부피가 600분의 1까지 줄어드는 것이 주요 특징입니다. 이러한 특성을 활용하여 천연가스를 액화시켜 수송, 저장함으로써 수송과 저장 시의 채산성을 높이고 있습니다.

LNG는 연소 시 공해물질이 거의 없고 공기보다 가벼워 안전할 뿐만 아니라 열효율도 높아 친환경 에너지로 그 수요가 급속히 증가하고 있습니다. 이에 LNG 수송과 저장에 필수적인 동성화인텍의 초저온보냉재 또한 전세계적으로 각광받고 있으며, 이러한 시장 변화에 따라 동성화인텍은 지속적인 성장을 위한 발판을 마련하였습니다.

동성화인텍은 LNG인수기지의 배관 및 저장탱크, LNG선박에 사용되는 초저온보냉재를 국내 최초로 국산화하여 공급함으로써 최고의 초저온보냉재 전문기업으로서 기술의 우수성을 인정받고 있으며, 최근 에너지 효율 강화 및 배출가스 규제 강화 등으로 친환경 에너지 시장이 전세계적으로 성장함에 따라 LNG운송선박과 LNG를 연료로 사용하는 LNG추진선의 수요가 늘어나고 있어 동성화인텍은 초저온보냉재의 사업역량을 더욱 강화, 확대시키고 있습니다.

[ 가스 사업부문 ]

냉매사업은 가정용, 상업용 에어컨 및 차량용 에어컨에 사용되는 냉매를 수입, 판매하는 사업입니다. 냉매는 하계기간의 수요가 전체 수요의 50% 이상을 차지하는 계절성을 가지고 있으며, 더위의 강도에 따라 수요 등락이 크다는 특성도 가지고 있습니다. 냉매를 판매하는 국내 업체로는 동성화인텍, 후성, 한강화학, 삼광가스, 우진, 대광 등 총 10여개사가 있으며, 용도별로는 에어컨, 냉장고, 공조장치 등 냉동공조 산업이 전체 수요의 60%를 차지하고 발포, 세정, 분사 등 기타시장이 약 40%의 점유율을 차지하고 있습니다.

과거 냉매로 사용되던 프레온가스(CFCs)와 수소화염화불화탄소(HCFC)가 2010년 이후 사용이 전면 금지됨에 따라 이를 대체할 수 있는 새로운 물질인 수소불화탄소(HFC) 수요가 급격히 늘어나고 있습니다. 동성화인텍은 환율과 원자재 변화에 따른 리스크 관리를 통해 사업을 안정적으로 영위하고 있습니다.

방재시스템 사업은 최첨단 장비를 화재로부터 보호하기 위한 가스계 소화설비를 제조, 판매하는 사업으로서 최근 소비자들의 환경 및 안전에 대한 인식이 전환됨으로써가스계 소화설비에 대한 관심이 늘어나고 있습니다. 동성화인텍은 다양한 가스소화설비시스템의 인증을 확보하는 등 불활성가스소화설비 시스템을 출시하여 방재시장에 진입하였으나, 최근 전문업체이나 경쟁업체 증가하여 시장 경쟁 심화되고 있는 추세입니다.

회사의 상세한 주요 사업의 내용은 동 공시서류의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 평가대상 | 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

| 2023년 5월 | 기업신용평가 | BBB | 한국기업데이터 (AAA ∼ D) |

정기평가 |

| 2022년 4월 | 기업신용평가 | BBB0 | 한국기업데이터 (AAA ∼ D) |

정기평가 |

| 2021년 4월 | 기업신용평가 | BBB0 | 한국기업데이터 (AAA ∼ D) |

정기평가 |

| 2020년 4월 | 기업신용평가 | BBB- | 한국기업데이터 (AAA ∼ D) |

정기평가 |

| 2019년 4월 | 기업신용평가 | BB+ | 한국기업데이터 (AAA ∼ D) |

정기평가 |

<기업신용평가 신용등급 체계 및 등급정의>

| 등급 | 신용도 | 신용등급의 정의 |

| AAA | 최우량 | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 매우우량 | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 우량 | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 양호 | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 보통이상 | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 보통 | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 보통이하 | 보통이하 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 미흡 | 상거래 신용위험의 가능성이 높음 |

| C | 불량 | 상거래 신용위험의 가능성이 매우 높음 |

| D | 매우불량 | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 무등급 | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

※ AA부터 CCC까지는 등급내 우열에 따라 "+" 또는 "-" 로 등급구분

(자료출처 : 한국기업데이터)

자. 회사의 주권상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 1997년 12월 19일 | 해당사항 없음 |

2. 회사의 연혁

가. 경영진의 중요한 변동

경영진의 변동은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 27일 | 정기주총 | 상근감사 정정용 | 사내이사 백진우 사외이사 김성진 |

상근감사 박영재 |

| 2020년 03월 25일 | 정기주총 | - | 대표이사 류완수 | 사외이사 김성진 |

| 2021년 03월 24일 | 정기주총 | - | 사내이사 박영빈 사외이사 박철순 |

- |

| 2022년 01월 11일 | - | - | - | 사내이사 박영빈 |

| 2022년 03월 30일 | 정기주총 | 사내이사 장흥수 | 사내이사 백진우 사외이사 박철순 상근감사 정정용 |

- |

| 2023년 03월 31일 | 정기주총 | 대표이사 최용석 상근감사 이경구 |

사외이사 박철순 | 대표이사 류완수 상근감사 정정용 |

나. 본점소재지의 변동

2018.03.27 변경 전) 경기도 안성시 미양면 협동단지길 120

변경 후) 부산광역시 사하구 신산로 99

다. 최대주주의 변동

최근 5사업년도 중 최대주주의 변동사항은 없습니다.

라. 상호의 변경

당사는 2013년 동성그룹 CI 통일을 통한 브랜드 이미지 제고를 위해 주식회사 동성화인텍(DongSung Finetec Co., Ltd.)으로 상호를 변경하였습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없습니다.

바. 합병, 분할(합병), 포괄적 주식교환ㆍ이전, 중요한 영업의 양수도 등

1) (주)동성엘티에스 흡수합병 결정

① 주식회사 동성화인텍이 주식회사 동성엘티에스를 흡수합병

- 존속회사 : 주식회사 동성화인텍 (상법 제527조의3에 의한 소규모합병)

- 소멸회사 : 주식회사 동성엘티에스 (상법 제527조의2에 의한 간이합병)

② 합병종료일 : 2020년 12월 1일

(합병종료보고 이사회 결의 및 합병종료 공고일)

③ 법적형태 : 상법 제527조의3 에 의한 소규모합병

- 합병 전 합병법인 주식회사 동성화인텍은 피합병법인 주식회사 동성엘티에스의 지분 100%를 보유하고 있습니다. 본 합병은 2020년 12월 1일 완료되어 주식회사 동성화인텍는 존속회사로 남아있으며, 피합병법인 주식회사 동성엘티에스는 합병 후 해산되었습니다.

- 합병법인인 주식회사 동성화인텍은 본 합병을 통하여 인적, 물적 자원을 보다 효율적으로 활용하는 등 경영효율성을 증대하고 사업시너지 효과 극대화를 달성함으로써 기업가치를 제고할 수 있을 것으로 기대하고 있습니다.

④ 합병 배경 : 존속회사인 주식회사 동성화인텍은 LNG운반선用 화물창 및 LNG추진선 연료탱크의 단열 사업을 영위하고 있으며 소멸회사인 주식회사 동성엘티에스는 LNG추진선 연료탱크의 설계 및 판매 사업을 영위하고 있는 바, 관리조직 일원화 등을 통한 경영 효율화 도모 및 상호 보유역량을 보완하여 경쟁력을 강화하는 등 사업시너지 극대화를 위하여 합병을 결정하였습니다.

⑤ 합병 비율 및 대주주 등 지분변동에 관한 사항

- 합병회사인 주식회사 동성화인텍은 피합병회사인 주식회사 동성엘티에스의 주식을 100% 소유하고 있으며, 합병 시 합병회사는 피합병회사의 주식에 대해 신주를 발행하지 않으므로 합병비율을 1.0000000 : 0.0000000으로 산출하였습니다. 따라서 본 합병 완료 후 주식회사 동성화인텍의 최대주주 변경 등의 지분 변동사항은 발생되지 않습니다. 또한 본 건 합병으로 인해 지급한 별도의 합병 교부금도 없습니다.

⑥ 상세 내용은 2020년 8월 26일 공시한 「주요사항보고서(회사합병결정)」 및 2020년 12월 1일 공시한 「합병등 종료보고서(합병)」을 참고바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

해당사항 없습니다.

아. 기타 중요한 사항

1) 2006.10.02 안성공장 ISO 14001:2004, KS A 14001:2004 인증서 획득

2) 2007.08.16 '초저온보냉PU' 세계일류상품 선정(산업자원부)

3) 2008.10.14 안성공장 OHSAS 18001:2007 획득(DNV)

4) 2008.11.12 한국정밀산업기술대회 대통령상 수상

5) 2012.03.27 건축용 판넬 국내 최초 美 FM Approval 품질인증서 취득

6) 2013.09.04 국가생산성대상 중견기업부문 대통령상 수상(종합대상)

7) 2020.04.20 2020년 KICOX글로벌 선도기업 선정(한국산업단지공단)

8) 2021.12.05 2억불 수출의 탑 수상

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제39기 (2023년) |

제38기 (2022년말) |

제37기 (2021년말) |

제36기 (2020년말) |

제35기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 29,989,494 | 29,764,052 | 29,005,064 | 27,493,533 | 26,983,609 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 15,324,747,000 | 15,212,026,000 | 14,832,532,000 | 14,076,766,500 | 13,821,804,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 15,324,747,000 | 15,212,026,000 | 14,832,532,000 | 14,076,766,500 | 13,821,804,500 |

|

1. 당기말 현재 연결회사의 자본금은 15,324,747,000원으로서 발행주식의 액면총액과는 일치하지 아니한 바, 이는 지배기업이 2002년 10월 28일에 주가안정목적으로 보유하고 있던 자기주식 중 660,000주를 이익소각하였기 때문입니다. 2. 연결회사는 2019년 9월 24일 제3회차 무기명식 무보증 사모 전환사채 발행을 결정하였으며 2023년 12월 31일까지 사채권자로부터의 권면총액 40,000백만원 중 28,000백만원의 전환권 행사 청구에 따라 3,005,885(1주당 전환가액 9,315원)의 신주를 발행하고 사채권이 말소되었습니다. 3. 연결회사는 2019년 10월 01일 발행한 3회차 무기명식 무보증 사모 전환사채에 대해 2021년 10월 01일 매도청구권을 행사하여 12,000백만원을 취득한 후 소각하였습니다.

|

|||||||||||||||||||||||||||||||||||||||||||||||

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,649,494 | - | 30,649,494 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 660,000 | - | 660,000 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 660,000 | - | 660,000 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 29,989,494 | - | 29,989,494 | - | |

| Ⅴ. 자기주식수 | 956,365 | - | 956,365 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 29,033,129 | - | 29,033,129 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 956,365 | - | - | - | 956,365 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 956,365 | - | - | - | 956,365 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 956,365 | - | - | - | 956,365 | - | ||

| 우선주 | - | - | - | - | - | - | |||

|

1. 연결회사는 2021년 11월 3일 이사회에서 당사가 보유중인 자기주식 900,000주를교환 대상으로 하는 제4회 무기명식 무보증 사모 교환사채 발행을 결정하였습니다. (청약일 2021년 11월 5일, 발행일 2021년 11월 5일). 교환사채의 교환권 행사 시점에 자기주식 처분이 확정되며, 해당 주식은 현재 한국예탁결제원에 예탁되어 있습니다. 자세한 내용은 동일자 공시된 '주요사항보고서(교환사채권 발행결정)'을 참고하여 주시기 바랍니다. 2. 제4회 무기명식 무보증 사모 교환사채의 교환청구기간은 2022년 2월 5일부터 2026년 10월 5일까지입니다. 보고서 제출일 현재 교환청구내역은 없습니다. |

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2020년 03월 27일 | 2020년 06월 26일 | 809,508 | 606,365 | 74.90 | 2020년 06월 30일 |

| 직접 처분 | 2021년 11월 05일 | 2021년 11월 05일 | 900,000 | 900,000 | 100.00 | 2021년 11월 05일 |

|

1. 자기주식 직접 취득은 2020년 03월 26일 취득 결의 이후 주가 상승에 따른 취득단가 변동으로 예산한도내 매수진행하였습니다. 2. 자기주식 직접 처분 이행현황은 자기주식을 교환대상으로 하는 교환사채발행에 따라 교환대상이 되는 자기주식을 처분한 것으로 간주하여 2021년 11월 5일에 공시한 '자기주식처분결과보고서'를 바탕으로 작성한 것으로 실제처분은 교환권 행사 시점에 확정됩니다. 교환권 행사 기간은 2022년 2월 5일부터 2026년 10월 5일까지이며 보고서 제출일 현재 교환권 행사 내역은 없습니다. 3. 자기주식 처분에 관한 세부사항은 2021년 11월 3일에 공시한 '주요사항보고서(자기주식처분결정)' 및 2021년 11월 5일에 공시한 '자기주식처분결과보고서' 및 '증권발행결과(자율공시)'를 참고하여 주시기 바랍니다. |

5. 정관에 관한 사항

가. 정관의 최근 개정일 및 정관 변경 안건

제39기 사업보고서에 첨부된 정관의 최근 개정일은 2021년 3월 24일이며, 2020년 12월 29일 개정된 「상법」(법률 제17764호)의 개정내용 등을 반영하기 위하여 제36기 정기주주총회의 간 정관 일부 변경 안건 상정하였고 정관 일부 변경 안건은 가결되었습니다. 해당 정관의 주요 변경 사항은 동등배당 원칙 명시, 전자투표 도입시 감사선임요건 완화, 전자등록 미의무 주식 등에 대한 단서 조항 신설입니다.

한편, 제39기 정기주주총회(2024년 3월 29일)에서 정관 변경 안건이 포함되어 있으며, 상세내용은 2024년 03월 13일 공시한 주주총회소집공고 내용을 참조하시기 바랍니다

나. 정관 변경 이력

공시대상기간 중 당사의 정관 변경 이력은 아래와 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.27 |

제34기 정기주주총회 |

제9조 (주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 제13조 (명의개서대리인) 제17조의3 (사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 제18조 (사채발행에 관한 준용규정) 제50조 (외부감사인의 선임) |

- 전자등록 의무화 - 주식회사 등의 외부감사에 관한 법률 개정에 따른 변경 |

| 2021.03.24 |

제36기 정기주주총회 |

제8조 (종류주식의 수와 내용) 제9조 (주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 제11조 (동등배당) 제16조 (전환사채의 발행 및 배정) 제17조 (신주인수권부사채의 발행 및 배정) 제32조 (이사 및 감사의 선임) 제48조의 2 (분기배당) |

- 배당기산일 관련 상법 규정 삭제에 따른 동등배당 조항 신설 - 상법 개정에 따라 전자투표 도입 시 감사 선임 요건 정비 - 법령상 의무화되지 않은 사채에 대한 전자등록 제외 근거 마련 |

다. 사업목적 현황

1) 사업목적 현황

공시서류작성기준일 현재 정관상 명시된 회사의 사업목적은 다음과 같습니다.

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 우레탄 및 기계 제조 판매업 | 영위 |

| 2 | 금속장치물 및 밸브류 제조 판매업 | 영위 |

| 3 | 소방기자재 제조 판매업 | 영위 |

| 4 | 고압가스류 제조 판매업 | 영위 |

| 5 | 설비공사업 | 영위 |

| 6 | 무역업 및 수입알선업 | 영위 |

| 7 | 부동산임대업 | 영위 |

| 8 | 선박구성 부분품 제조업 | 영위 |

| 9 | 각호에 관련된 부대사업 일체 | 영위 |

2) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024.03.29 | - |

9. 재생냉매판매업 10. 리싸이클 관련 엔지니어링업 11. 온실가스감축사업 12. 폐기물종합재활용업 13. 폐냉매회수업 14. 폐가스류처리업 15. 지정외 폐기물 처리업/재활용업 |

| 수정 | 2024.03.29 | 9. 각호에 관련된 부대사업 일체 | 16. 각호에 관련된 부대사업 일체 |

3) 변경사유

| 변경일 | 사업목적 변경 내용 | 변경취지 및 목적, 필요성 | 변경제안주체 | 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

| 2024.03.29 |

9. 재생냉매판매업 10. 리싸이클 관련 엔지니어링업 11. 온실가스감축사업 12. 폐기물종합재활용업 13. 폐냉매회수업 14. 폐가스류처리업 15. 지정외 폐기물 처리업/재활용업 |

회사의 신규 사업에 따른 목적 추가 | 이사회 |

냉매의 회수, 처리, 재생업을 영위하며 온실가스인 불소계냉매 처리해 온실가스 감축 기여할 전망입니다. 회사의 주된 사업인 초저온보냉재 등에 직접적인 영향보다는 매출의 다각화와 ESG 경영 등에 영향을 미칠 것으로 기대됩니다. |

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 |

9. 재생냉매판매업 10. 리싸이클 관련 엔지니어링업 11. 온실가스감축사업 12. 폐기물종합재활용업 13. 폐냉매회수업 14. 폐가스류처리업 15. 지정외 폐기물 처리업/재활용업 |

2024.03.29 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 현재 추진중인 냉매Recycle사업을 영위하기 위해 "9. 재생냉매판매업" ~ "15. 지정외 폐기물 처리업/재활용업"을 사업목적에 추가하였습니다.

냉매 Recycle 사업은 공조설비 혹은 폐가전, 폐자동차, 산업현장 등에서 폐기되는 냉매를 회수한 뒤, 회수한 냉매에서 오일, 수분, 기타 불순물 등을 제거하는 등의 공정을 거쳐 재생냉매규격에 맞는 제품을 생산하고, 판매하는 사업입니다.

당사는 대기환경보전법, 자원순환법 등 법규 강화에 따른 기회요인과 당사가 보유하고 있는 냉매사업 Network 및 기반시설 등의 강점을 결합하여 새로운 성장동력을 확보하고자 해당 사업을 추진 중입니다.

더불어 지구온난화, 오존층 파괴에 심각한 영향을 끼치는 온실가스인 불소계 냉매를 재활용해 파리기후변화협약을 이행하고 온실가스을 저감하는 ESG경영을 강화하고자 합니다.

2.시장의 주요 특성ㆍ규모 및 성장성

국제적으로 몬트리올의정서(89)와 도쿄의정서(’97), 파리기후변화협약(’15)에 의거하여 1~3세대 불소계 냉매를 규제하고 있습니다. 국내에서도 국제적인 환경규제의 흐름에 따라 대기환경보전법, 자원순환법, 폐기물관리법 등의 냉매회수 및 재활용에 대한 규제를 강화하고 있습니다.

현재 국내 폐냉매 회수율은 1% 수준으로 유럽이나 일본에는 못 미치고 있으며, 국내 냉매회수업체는 국내 680여 업체가 있으나 대부분 지역단위의 영세업체이며, 재생냉매업/파괴업체는 4~5개 업체로 기술기반의 중소기업 수준입니다.

향후 대기환경보호에 대한 국제사회 인식과 제도 강화 및 정부의 규제강화로 인하여 재생냉매에 대한 전세계적 수요는 지속적으로 증가할 것으로 보이며, 국내 시장도 함께 성장할 것으로 전망됩니다.

3.신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

당사는 2023년 사업영위에 필요한 정제설비 및 이동식 회수장치 등을 확보하기위하여 내부조달을 통해 투자를 진행하였습니다. 다만, 투자금액 및 예상투자회수기간 등 이와 관련한 상세한 내용은 회사의 핵심 비밀을 외부에서 파악할 수 있는 주요한 사항이기에 기재를 생략합니다.

4.사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

당사는 2023년 이동식 회수장치를 포함한 정제설비 등을 투자를 완료하였으며, 2024년 인허가를 취득하는 것으로 목표로 정관변경 및 인허가 절차를 진행 중에 있습니다. 다만, 세부적인 인력의 전환배치, 업무협약 체결 등 이와 관련한 상세한 내용은 회사의 핵심 비밀을 외부에서 파악할 수 있는 주요한 사항이기에 기재를 생략합니다.

5. 기존 사업과의 연관성

당사는 국내 주요 냉매 시장 내 핵심고객과의 Network 보유하고 있으며, 냉매 사업을 영위 중인 공장을 보유하고 있습니다. 이러한 공장 및 생산설비, 저장 Tank 등을 활용하여 효율적으로 인프라를 운영할 수 있으며, 인허가 측면에서도 강점을 보유하고 있습니다.

6. 주요 위험

재생냉매판매 및 온실가스감축사업은 미래 시장의 전망을 기반으로 진행하고 있는 신사업의 특성상 높은 정책 의존도, 시장 및 기술 변동성을 보유하고 있으며, 이로 인한 감소될 수 있습니다.

7. 향후 추진계획

당사는 재생냉매판매 및 온실가스감축사업에 대한 정책과 시장 분석 및 현재 보유하고 있는 역량과 연계하여 지속가능한 사업기회를 발굴하여, 기업의 가치상승에 기여하도록 하겠습니다.

8. 미추진 사유

해당 사항 없음

II. 사업의 내용

1. 사업의 개요

당사는 부산 사하구에 본사를 두고 있으며 PU단열재 부문의 경기도 안성공장과 경상남도 통영공장을, GAS 부문의 울산 영남공장을 보유하고 있는 초저온 보냉재 전문 업체입니다.

사업군별로 보면 PU단열재사업부에서는 ① Polyurethane 계열의 LNG운반선 및 LPG운반선 화물창, LNG추진선의 LNG연료탱크, 가스운반선 및 플랜트용 파이프, 육상용 가스보관탱크 등에 사용되는 초저온보냉재 부문과 ② 가전/산업/건축용 단열재 등에 사용되는 Polyurethane 및 Polyol을 생산, 판매하는 PU System부문이 있습니다. GAS사업부문에는 ① HCFC계열, HFC계열, HFO계열 등 불소 냉매를 수입, 소분, 판매하는 냉매사업부문과 ② 불연소 가스를 기체 형태로 방출하여 화재를 소화시키는 GAS계 소화설비를 생산·판매하는 방재사업부문이 있습니다.

당사의 제품은 다국적기업 및 대기업계열의 화학업체로부터 원료를 공급받아 합성 및 가공 등의 과정을 거쳐 조선, 건자재, 가전 등 다양한 산업에 판매하는 중간재 특성을 보유하고 있습니다. 중간재의 특성 상 당사는 B2B거래가 중심이며 각 사업부문별 Technical Service 기반으로 고객사의 품질요구에 맞춰 최상의 제품을 납품하고 있습니다.

사업군별로 PU단열재사업부분에서 2023년 기준 5,073억원으로 약 95%의 매출이 발생하였으며, 그 중 초저온 보냉재 사업부문의 매출 비중이 가장 큽니다. ① 초저온 보냉재 사업부문은 국내 조선3사를 비롯한 국내외 조선사가 주요 매출처이며 친환경에너지인 LNG의 Global 수요와 환율 및 국제원자재 등 경기동향에 영향을 받고 있습니다. 또한 전방 산업인 조선산업이 많은 영향을 주고 있습니다. 한편, 주기적인 해운시장의 수요 변동으로 조선산업의 발주 역시 주기적으로 변동하는 특성이 있습니다. ② PU System부문은 공급자인 석유원료산업과 수요자인 소재산업의 중간에 위치하고있어, 종합석유화학업체로부터 원료를 공급받아 폴리우레탄 수지를 Foam 또는 非Foam 형태로 합성 및 가공하여 신발, 가구, 전자부품, 자동차, 건자재, 냉장고 등 다양한 수요산업의 중간소재를 공급하고 있습니다. ③ GAS 사업군은 2023년 기준 241억원의 매출이 발생하였으며, 발포제 / 자동차, 냉장고 냉매 등으로 사용되는 불소 냉매를 수입하여 LG전자, 캐리어, 벽산, 현대자동차, 기아자동차 등 국내 업체들에 공급하고 있으며, 불연성인 불소 냉매를 활용한 친환경 소화약재를 생산, 국내업체에 판매하고 있습니다.

PU단열재사업부문의 제품은 안성공장 및 통영공장에서 생산하고 있으며, 2021년 2,850억원, 2022년 3,206억원, 2023년 4,110억원을 생산하였습니다. 주요 제품인 Polyurethane계 초저온보냉재 및 PU/System의 주요 원재료는 주재인 Polyol, 경화제인 MDI, 발포제 등이 있으며 다국적기업 및 대기업계열의 종합석유화학업체로부터 공급받고 있습니다. 주요 원재료 중 Polyol 및 경화제인 MDI 가격은 수급불균형 및 환율변화에 따라 등락을 반복합니다. 한편 초저온보냉재인 2차가공제조원료로 유리섬유, Plywood, SUS Steel 등이 있으며 POSCO, Owens Corning 등 국내외 소재업체로부터 공급받고 있습니다. 당사는 장기계약 체결 등 가격 안정화에 주력하고 있습니다. GAS사업부문의 냉매 및 소화약제는 영남공장에서 수입/취급/소분등의 절차를 거쳐 국내 업체에 공급되고 있으며, 글로벌 냉매업체인 Chemus, Arkema, Honeywell 및 중국제조업체로부터 수입하고 있습니다.

한편, 당사의 주요 제품인 초저온보냉재의 주요 사용처인 LNG운반선은 세계적인 친환경에너지 수요확대로 LNG 수요의 증가와 현재 프로젝트가 진행 중인 LNG 수출플랜트의 확대 등 전방시장 개선으로 수주잔고는 2조 1600억원을 달성하였습니다. 또한 IMO2020 발효에 따라 선박 연료가 벙커C유에서 저유황유/LNG로 변화함에 따라 LNG 추진 선박용 LNG탱크의 수요도 높아지고 있습니다. LNG추진선박 사업에서도 설계 기술과 보냉재 기술을 바탕으로 사업역량을 확대하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| ( 단위 : 백만원, % ) |

| 사업부문 | 매출 유형 |

품 목 | 구체적 용도 | 주요상표등 | 매출액 (비율) |

|

PU 단열재 사 업 부 문 |

제품 상품 |

R-PUF 외 |

초저온보냉재 가정/산업/건축 단열재 |

FINEpol, FINEcover 등 |

507,289 (95.5%) |

| 가 스 사 업 부 문 |

제품 상품 |

HCFC-22 외 | 소화약재, 냉매가스 | FINEXG, FINEGAS 등 |

24,120 (4.5%) |

나. 주요 제품 등의 가격변동추이

| ( 단위 : 원 ) |

| 품 목 | 제39기 | 제38기 | 제37기 |

| 초저온보냉재 | 889,000 | 878,000 | 776,000 |

| 냉 매 | 4,008 | 4,372 | 3,991 |

※ 초저온 보냉재는 LNG 운반선 1척의 ㎥당 평균가격입니다.

※ 냉매는 주요 제품의 평균출하 가격입니다.

1) 산출기준

| 산출대상 | 선정방법 | 산출단위 | 산출방법 |

| 초저온보냉재 | 주요품목 | ㎥ | 가중평균가격 |

| 냉 매 | 주요품목 | ㎏ | 가중평균가격 |

2) 주요 가격변동 원인

원재료의 가격변동 및 외부환경변화(환율변동 및 국제 원자재 가격 동향)에 영향을 받습니다.

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

1) 주요 원재료 등의 현황

| ( 단위 : 백만원, % ) |

|

사업 부문 |

매입 유형 |

품 목 | 구체적 용도 | 매입액 | 비율 | 주 매입처 |

|

P U 단 열 재 사업부문 |

원재료 | PU-System |

단열재 등 제조원료 |

65,397 | 20.3% | KPX케미칼, 애경유화 외 |

| 상품 | 1,891 | 0.6% | ||||

| 원재료 | I/P. Membrane |

초저온보냉재 제조원료 |

234,095 | 72.5% | POSCO, 금호미쓰이, 오웬스코닝 외 |

|

| 상품 | 48 | 0.0% | ||||

| 계 | 301,432 | 93.4% | - | |||

|

가 스 사업부문 |

원재료 | 방재,냉매 |

청정소화약제 냉매주입용 |

10,765 | 3.3% | Sanmei Chemical 외 |

| 상품 | 10,587 | 3.3% | ||||

| 계 | 21,353 | 6.6% | - | |||

| 총 계 | 322,785 | 100.0% | - | |||

2) 주요 원재료 등의 가격변동추이

| ( 단위 : 원 ) |

| 품 목 | 제39기 | 제38기 | 제37기 |

| 초저온보냉재 | 2,251 | 2,597 | 2,651 |

| 냉 매 | 2,907 | 3,378 | 2,560 |

1) 산출기준

| 산출대상 | 선정방법 | 산출단위 | 산출방법 |

| 초저온보냉재 | 주요품목 | ㎏ | 가중평균가격 |

| 냉 매 | 주요품목 | ㎏ | 가중평균가격 |

2) 주요 가격변동원인

원자재 가격 변동은 수급불균형에 기인한 국제 가격의 급격한 변동과 환율변화에 영향을 받습니다.

나. 생산 및 설비에 관한 사항

1) 생산능력 및 생산능력의 산출근거

가) 생산능력

| ( 단위 : 백만원 ) |

| 사업부문 | 품 목 | 사업소 | 제39기 | 제38기 | 제37기 |

| PU단열재 사업 부문 |

R-PUF 외 | 안성 | 443,994 | 346,835 | 313,228 |

| 소 계 | 443,994 | 346,835 | 313,228 | ||

| 가 스 사업 부문 |

R-22 외 | 안성/영남 | 11,640 | 14,713 | 9,590 |

| 소 계 | 11,640 | 14,713 | 9,590 | ||

| 합 계 | 455,634 | 361,548 | 322,818 | ||

나) 산출기준 및 산출방법

⑴ 산출기준

근무인원의 근무시간을 기준으로, 생산설비를 정상적으로 가동하여 가동율 100%를 기준으로 산정

⑵ 산출방법

- 생산능력 = 년도별 생산능력의 평균 값

- 연도별 생산능력 = 연도별 생산실적 / 연도별 가동율

- 연도별 생산능력 산출기준 : 각 사업부별 생산성 관련 자료를 통한 데이터 단일화, 일치화를 통한 사업부별 비교 및 통계분석을 통한 자료

⑶ 평균 가동시간

| 구분 | 일 평균 가동시간 | 주 평균 가동시간 | 월 평균 가동시간 | 연 환산 가동시간 |

| PU단열재사업부 | 24 | 120 | 523 | 4,709 |

| 가스사업부 | 9 | 45 | 196 | 1,766 |

2) 생산실적 및 가동률

가) 생산실적

| ( 단위 : 백만원 ) |

| 사업부문 | 품 목 | 사업소 | 제39기 | 제38기 | 제37기 |

| PU단열재 사업부문 |

R-PUF 외 | 안성 | 411,041 | 320,600 | 284,946 |

| 소 계 | 411,041 | 320,600 | 284,946 | ||

| 가 스 사업 부문 |

R-22 외 | 안성/영남 | 10,899 | 13,738 | 8,905 |

| 소 계 | 10,899 | 13,738 | 8,905 | ||

| 합 계 | 421,939 | 334,338 | 293,850 | ||

나) 당기 사업연도의 가동률 (단위 : 시간, %)

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 안성(PU단열재사업부문) | 3,136 | 2,903 | 92.58% |

| 안성,영남(가스사업부문) | 3,136 | 2,936 | 93.63% |

| 합 계 | 6,272 | 5,839 | 93.10% |

3) 생산설비의 현황 등

| ( 단위 : 백만원 ) |

| 구 분 | 당기초 | 취득 및 자본적지출 | 처 분 | 계정대체 | 감가상각비 | 손상차손 | 기타 | 당기말 |

| 토지 | 55,593 | - | (115) | 90 | - | - | - | 55,568 |

| 건물 | 32,717 | - | - | - | (1,409) | - | - | 31,308 |

| 구축물 | 4,986 | - | (1) | 15 | (185) | - | - | 4,816 |

| 기계장치 | 11,794 | 439 | (0) | 8,475 | (2,849) | - | - | 17,858 |

| 차량운반구 | 145 | 124 | (22) | - | (71) | 21 | (0) | 196 |

| 공구와기구 | 535 | 202 | (1) | - | (187) | - | - | 548 |

| 비품 | 2,822 | 962 | (2) | 313 | (1,072) | - | - | 3,023 |

| 건설중인자산 | 3,001 | 13,360 | - | (8,917) | - | - | - | 7,443 |

| 합 계 | 111,592 | 15,087 | (142) | (25) | (5,773) | 21 | (0) | 120,761 |

4. 매출 및 수주상황

가. 매출에 관한 사항

1) 매출 실적

| ( 단위 : 백만원 ) |

| 사업부문 | 매출유형 | 품 목 | 제39기 | 제38기 | 제37기 | |

| PU단열재 사업 부문 |

제품 및 상품 |

초저온보냉재 PU System |

내 수 | 487,080 | 395,482 | 333,993 |

| 수 출 | 20,209 | 12,327 | 10,876 | |||

| 합 계 | 507,289 | 407,809 | 344,869 | |||

| 가 스 사업 부문 |

신냉매 소화약재 |

내 수 | 24,120 | 26,342 | 20,170 | |

| 수 출 | - | - | - | |||

| 합 계 | 24,120 | 26,342 | 20,170 | |||

| 합 계 | 내 수 | 511,200 | 421,824 | 354,163 | ||

| 수 출 | 20,209 | 12,327 | 10,876 | |||

| 합 계 | 531,409 | 434,152 | 365,039 | |||

2) 판매경로 및 판매방법 등

가) 판매 조직

| 사업 부문 | 품 목 | 영업 조직 | 인원 구성 |

| PU단열재 사업부 |

PU System | PU 영업팀 | 서울지점 7명 |

| 초저온보냉재 | 조선영업팀 | 본사 등 16명 | |

| 가스사업부 | 냉매 | 냉매영업팀 | 서울지점 3명 |

| 방재시스템 | 방재영업팀 | 서울지점 3명 |

나) 판매경로

당사의 영업사원에 의한 직판 시스템

다) 판매방법 및 조건

- 판매방법 : 수주에 의한 판매

- 판매조건 : 현금 (30%), 외상매출 (70%, 평균기간 - 70일)

라) 판매전략

- 시장을 선도하는 신제품 개발

- 신기술 확보를 통한 시장 점유율 확대

- 납기준수를 통한 고객 요구 만족

- 적극적인 국내외시장 개척

나. 수주상황 및 잔고

1) 수주 잔고

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 초저온보냉재 | - | - | - | 2,670,031 | - | 507,289 | - | 2,162,743 |

| 합 계 | - | 2,670,031 | - | 507,289 | - | 2,162,743 | ||

2) 수주 진행 상황

|

수주일자 |

수주내용 |

수주사항의 진행상황 |

|

2019.01.10 |

LNG 및 에탄 화물창용 초저온 보냉자재 공급계약 |

완료 |

|

2019.01.10 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.05.02 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.07.18 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.10.28 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2019.10.28 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2020.05.29 |

LNG운반선 및 LNG추진선용 초저온보냉재 공급계약 |

완료 |

|

2020.05.29 |

LNG수송선 화물창용 초저온보냉재 공급계약 |

완료 |

|

2020.09.28 |

LNG운반선용 초저온보냉재 공급계약 |

완료 |

|

2020.09.28 |

LNG운반선용 초저온보냉재 공급계약 |

완료 |

|

2021.01.11 |

LNG운반선 및 에탄운반선용 초저온보냉재 공급 |

진행중 |

|

2021.03.15 |

LNG운반선용초저온보냉재공급계약 1. 계약금액: 158,289,414,000원(2023.06.26. 변경계약체결) 2. 계약기간: 2021-03-12~2027-08-02 3. 계약상대방: 삼성중공업(주) |

진행중 |

|

2021.03.18 |

LNG운반선 및 에탄운반선용 초저온보냉재 공급 |

진행중 |

|

2021.03.30 |

LNG추진선용연료탱크 1. 계약금액: 39,613,000,000원 2. 계약기간: 2021-03-29~2023-08-23 3. 계약상대방: 대우조선해양 |

완료 |

|

2021.08.31 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2021.08.31 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2021.12.15 |

LNG운반선 초저온보냉재 공급계약 |

진행중 |

|

2022.06.29 |

LNG운반선 및 LNG추진선용 Insulation Panel / Membrane Sheet |

진행중 |

|

2022.06.29 |

LNG운반선 및 LNG추진선용 Insulation Panel / Membrane Sheet |

진행중 |

|

2022.07.29 |

LNG운반선의초저온보냉자재공급계약 1. 계약금액: 331,520,560,000원(2023.06.26 변경계약체결) 2. 계약기간: 2022-07-29~2026-01-02 3. 계약상대방: 삼성중공업 |

진행중 |

|

2022.11.01 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.01.19 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.02.15 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.06.26 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.07.14 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

|

2023.07.14 |

LNG운반선의 초저온 보냉자재 공급계약 |

진행중 |

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세 가지 유형으로 구성됩니다.

다음의 민감도 분석은 당기말, 전기말과 관련되어 있습니다.

가) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 및 현금흐름이 변동할 위험입니다. 이러한 회사의 이자율위험은 주로 차입금으로부터 발생하는 이자비용의 현금흐름이 변동될 위험에서 비롯됩니다. 이에 따라 회사의 경영진은 이자율 현황을 주기적으로 검토하여 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있습니다. 보고기간종료일 현재 회사의 이자율변동위험에 대한 금융부채의 공정가치는 다음과 같습니다.

| (단위 : 원 ) |

| 구 분 | 당기말 | 전기말 |

| 변동이자율 적용 차입금 | 5,079,607,556 | 45,857,146,751 |

보고기간종료일 현재 변동이자율이 적용되는 금융부채의 이자율이 1% 변동시 금융비용(이자비용)이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 원 ) |

| 구 분 | 당기말 | 전기말 | ||

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 금융비용 | 50,796,076 | (50,796,076) | 458,571,468 | (458,571,468) |

나) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 당사는 해외 영업활동 등으로 인하여 USD, JPY 및 EUR 등에 대한 환위험에 노출되어 있습니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 | ||

| 자산 | 부채 | 자산 | 부채 | |

| USD | 36,642,475,832 | 16,173,136,359 | 51,591,503,510 | 14,168,195,340 |

| EUR | 9,696,204 | 2,003,664,828 | - | 4,105,382,281 |

| CNY | - | 27,144,084 | - | 27,216,000 |

| 합 계 | 36,652,172,036 | 18,203,945,272 | 51,591,503,510 | 18,300,793,621 |

당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간종료일 현재 각 외화에 대한 기능통화의 환율 5% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 | ||

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 1,023,466,973 | (1,023,466,973) | 1,871,165,408 | (1,871,165,408) |

| EUR | (99,698,431) | 99,698,431 | (205,269,114) | 205,269,114 |

| CNY | (1,357,204) | 1,357,204 | (1,360,800) | 1,360,800 |

| 합 계 | 922,411,338 | (922,411,338) | 1,664,535,494 | (1,664,535,494) |

상기 민감도 분석은 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 당사는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

가) 매출채권및기타채권

회사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 회사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 회사의 대손위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 |

| 매출채권 | 40,467,323,733 | 37,772,293,534 |

| 기타채권(계약자산포함) | 2,872,707,994 | 15,658,999,280 |

| 합 계 | 43,340,031,727 | 53,431,292,814 |

회사는 상기 채권에 대해 매 보고기간종료일에 개별적으로 손상여부를 검토하고 있습니다.

나) 기타의 자산

현금, 단기예금 및 장ㆍ단기대여금 등으로 구성되는 회사의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 회사의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 회사는 산업은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

회사는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 회사는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

다음은 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액입니다.

| <당기말> | (단위: 원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년이후 | 합계 |

| 매입채무및미지급비용 | 47,084,983,187 | - | - | 47,084,983,187 |

| 기타금융부채 | - | - | 250,000,000 | 250,000,000 |

| 리스부채 | 898,564,671 | 2,680,889,013 | 3,742,779,002 | 7,322,232,686 |

| 단기차입금 | 3,079,607,556 | 18,447,000,000 | - | 21,526,607,556 |

| 교환사채 | - | 12,316,500,000 | - | 12,316,500,000 |

| 파생상품부채 | 200,795,673 | 1,400,405 | - | 202,196,078 |

| 합 계 | 51,263,951,087 | 33,445,789,418 | 3,992,779,002 | 88,702,519,507 |

| <전기말> | (단위: 원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년이후 | 합계 |

| 매입채무및미지급비용 | 63,192,317,045 | - | - | 63,192,317,045 |

| 기타금융부채 | - | - | 250,000,000 | 250,000,000 |

| 리스부채 | 55,366,398 | 131,531,461 | 90,181,656 | 277,079,515 |

| 단기차입금 | 32,642,511,633 | 23,606,495,120 | - | 56,249,006,753 |

| 전환사채 | - | 2,100,000,000 | - | 2,100,000,000 |

| 교환사채 | - | - | 12,316,500,000 | 12,316,500,000 |

| 파생상품부채 | 585,921,987 | 1,029,576,932 | - | 1,615,498,919 |

| 합 계 | 96,476,117,063 | 26,867,603,513 | 12,656,681,656 | 136,000,402,232 |

상기 금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구 받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었습니다.

4) 자본관리

자본관리의 주목적은 회사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

회사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 기중자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

회사는 순부채를 자기자본으로 나눈 부채비율을 사용하여 감독하고 있는 바, 회사는 순부채를 총부채에서 현금및현금성자산을 차감하여 산정하고 있습니다. 보고기간종료일 현재 순부채 및 자기자본은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 |

| 총부채 | 195,423,074,355 | 195,394,788,188 |

| 차감: 현금및현금성자산 | (26,934,188,015) | (27,146,069,286) |

| 순부채 | 168,488,886,340 | 168,248,718,902 |

| 자기자본 | 168,856,538,026 | 148,615,651,842 |

| 부채비율 | 99.8% | 113.2% |

5) 위험관리방식

당사는 환위험관리를 위한 점검을 지속적으로 하고 있으며, 이와 관련하여 환위험 관리지침을 지주회사(*(주)동성케미컬)가 제정, 그룹사에 배포하여 그 지침에 따라 운용하고 있습니다.

[환위험 관리지침 주요 내용]

그룹사에서 제정, 배포하여 당사가 운용하고 있는 환위험 관리의 주요내용은 다음과 같습니다.

1) 실무부서와 관리조직의 구성 및 권한

2) 외환거래 및 헤지거래 포지션 결정절차 및 거래 절차

3) 외환파생상품 거래를 위한 절차

4) 외환위험 관리 평가방법

(환위험 관리조직)

외환리스크 관리조직은 다음과 같이 구성됩니다.

1) 외환리스크 관리조직은 그룹 재무담당최고책임자(CFO)와 그 하부조직 중 재무본부장, 그룹자금 담당으로 구성된다.

2) 그룹 환리스크 정책의 입안 및 관리는 그룹 재무담당최고책임자(CFO)에게 있으며정책의 실행 및 유지는 재무본부장과 그룹 자금담당이 상시 관리하는것으로 한다.

3) 환리스크 관리 실무협의회는 계열사 외환관리담당자로 구성되며 간사는 그룹 자금담당으로한다.

(외환거래)

'환위험 관리부서'는 외환거래를 함에 있어 '환리스크 관리위원회'로부터 승인 받은 한도 내에서 거래를 하여야 하며, 거래로 인한 위험을 통제하기 위해 환위험 관리지침에 정의된 절차를 준수하고 있습니다.

나. 파생상품거래 현황

당사는 환율변동 위험을 회피하기 위하여 통화옵션 USD매도계약 및 통화스왑 계약을 체결하였습니다. 보고기간종료일 현재 USD 20,600,000 통화옵션 USD매도계약 및 USD 5,000,000 통화스왑 계약을 공정가액으로 평가하였습니다. 이와 관련하여 보고기간종료일 현재 재무제표에 반영된 파생상품자산은 91백만원이며, 파생상품부채는 202백만원입니다.

| <당기말> | (단위: USD, 원) |

| 금융기관 | 상품종류 | 거래일 | 만기일 | 계약금액 | 약정가격 | 공정가치(원화) |

| 부산은행씨티은행 |

TRF (Target Redemption Forward) |

2023-09-06 | 2024-09-26 | USD 1,800,000 | 1,356.00 | 9,452,772 |

| 2023-10-04 | 2024-10-29 | USD 2,000,000 | 1,382.60 | 4,211,206 | ||

| 2023-10-25 | 2024-11-27 | USD 2,200,000 | 1,369.50 | 18,896,634 | ||

| 2023-12-05 | 2024-12-27 | USD 2,400,000 | 1,330.00 | 11,109,767 | ||

| 2023-12-13 | 2024-12-27 | USD 2,400,000 | 1,336.00 | 14,948,014 | ||

| 2023-12-14 | 2024-12-27 | USD 2,400,000 | 1,313.00 | (1,867,206) | ||

| 2022-01-27 | 2024-01-26 | USD 200,000 | 1,352.00 | (4,115,958) | ||

| 2022-03-24 | 2024-02-27 | USD 400,000 | 1,365.50 | (3,770,837) | ||

| 2022-04-08 | 2024-03-27 | USD 600,000 | 1,276.00 | (1,808,951) | ||

| 2023-06-28 | 2024-06-26 | USD 1,400,000 | 1,316.00 | 10,415,876 | ||

| 2023-08-02 | 2024-07-29 | USD 1,600,000 | 1,310.00 | 5,644,452 | ||

| 2023-08-08 | 2024-08-08 | USD 1,600,000 | 1,333.00 | 10,217,451 | ||

| 2023-08-17 | 2024-08-13 | USD 1,600,000 | 1,355.00 | 6,278,669 | ||

| 계 | USD 20,600,000 | - | 79,611,889 | |||

| 씨티은행 | CRS (Currency Swap) |

2023-02-28 | 2024-02-28 | USD 5,000,000 | 1,325.90 | (190,633,126) |

| 계 | USD 5,000,000 | - | (190,633,126) | |||

| <전기말> | (단위: USD, 원) |

| 금융기관 | 상품종류 | 거래일 | 만기일 | 계약금액 | 약정가격 | 공정가치(원화) |

|

부산은행 씨티은행 |

TRF (Target Redemption Forward) |

2021-01-28 | 2023-01-27 | USD 600,000 | 1,162.60 | (61,042,901) |

| 2021-01-11 | 2023-01-27 | USD 200,000 | 1,142.90 | (24,511,039) | ||

| 2021-02-25 | 2023-02-23 | USD 600,000 | 1,154.00 | (65,463,383) | ||

| 2021-03-25 | 2023-06-14 | USD 2,000,000 | 1,184.20 | (165,142,522) | ||

| 2021-04-13 | 2023-04-13 | USD 800,000 | 1,173.00 | (69,377,641) | ||

| 2021-05-10 | 2023-05-04 | USD 1,000,000 | 1,171.00 | (87,833,065) | ||

| 2021-07-01 | 2023-06-29 | USD 1,400,000 | 1,174.00 | (116,085,947) | ||

| 2021-07-08 | 2023-07-07 | USD 1,400,000 | 1,186.50 | (98,552,636) | ||

| 2021-08-13 | 2023-08-21 | USD 1,600,000 | 1,214.00 | (82,308,436) | ||

| 2021-09-17 | 2023-09-08 | USD 2,400,000 | 1,224.00 | (80,966,821) | ||

| 2021-11-22 | 2023-11-21 | USD 2,200,000 | 1,237.00 | (77,332,522) | ||

| 2021-12-14 | 2023-12-12 | USD 2,400,000 | 1,236.50 | (83,741,929) | ||

| 2022-01-26 | 2024-01-26 | USD 2,600,000 | 1,252.00 | (71,073,973) | ||

| 2022-03-31 | 2024-02-27 | USD 2,800,000 | 1,291.50 | (35,118,252) | ||

| 2022-03-31 | 2024-02-27 | USD 2,800,000 | 1,265.50 | (59,287,450) | ||

| 2022-04-29 | 2024-03-27 | USD 3,000,000 | 1,276.00 | (52,645,847) | ||

| 계 | USD 27,800,000 | - | (1,230,484,364) | |||

|

산업은행 씨티은행 |

CRS (Currency Swap) |

2021-02-26 | 2022-02-26 | USD 5,000,000 | 1,123.50 | 344,904,293 |

| 2022-09-20 | 2023-09-20 | USD 3,200,000 | 1,387.10 | (385,014,555) | ||

| 계 | USD 8,200,000 | - | (40,110,262) | |||

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

보고서 작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없습니다.

나. 연구개발활동

1) 연구개발 활동의 개요

당사는 별도의 기술연구소를 보유하고 있으며, 각 사업부의 기술개발 및 제품화를 위해 전담 연구 인력을 보유, 활동하고 있습니다.

① 연구개발 담당조직

- (주)동성화인텍 연구소內 R&D팀 (전담연구원 : 23명)

② 연구개발비용

| (단위: 천원) |

| 과 목 | 제39기 | 제38기 | 제37기 | |

| 원 재 료 비 | 237,861 | 315,341 | 419,358 | |

| 인 건 비 | 1,643,532 | 1,486,925 | 1,506,101 | |

| 위 탁 용 역 비 | 485,062 | 475,183 | 458,526 | |

| 기 타 | 454,320 | 66,187 | 70,531 | |

| 연구개발비용 계 | 2,820,774 | 2,343,636 | 2,454,516 | |

| 회계처리 | 조업도손실 (기타영업외손익) | - | - | - |

| 제조경비 | 2,820,774 | 2,343,636 | 2,454,516 | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.53% | 0.54% | 0.67% | |

2) 연구개발 실적

| 연구과제 | 연구결과 및 기대효과 | 제품명칭 및 반영내용 |

| R-PUF recycle 제품개발 (2008.1) |

MDF및 PB제품 대용 고밀도 블럭 및 보드 제작 기술 확보 |

- |

| RSB/FSB 접착향상을 위한 접착제 개발(2008.10) |

LNG MarkIII 설치시 접착안정성 향상 |

특허출원등록완료 |

| HFC발포제를 이용한 LPG선박용 PUF System 개발 (2008.10) |

HFC ODP ZERO로 친환경 제품 LPG 선박 TANK단열시공에 적용 LPG선박의 경쟁력 향상기여 |

FP-140 (HFC) |

| Aerogel 개발(2009.2) | 불연/난연용 무기단열재 | 관련특허 1건 추진중 년간 5톤 규모 pilot설비 제작완료 |

| All water blown 초저온LNG 육상 저장시설용 PUF 개발 (2010.5) |

친환경발포제 물을 이용한 저밀도에서 고밀도의 PUF개발 / 물발포로 CFC, HCFC의 GWP. ODP 감축 효과 / 해외 육상LNG 저장 시설의 단열재로 수출가능 |

INGROUND A~J Grade |

| LNG 저장탱크용 방벽 (2010.6) |

특허등록 2건 - LNG 저장탱크용 2차 방벽의 형성 방법 - 액화천연가스 저장탱크용 코너피스 멤브레인의 성형방법 및 장치 |

LNG 저장 탱크의 1차, 2차 방벽의 독자적인 기술개발, LNG 저장 탱크관련 불량률 감소 및 LNG 선박 및 육상 저장 탱크의 방벽으로 적용 가능 |

| 단열 성능을 지닌 소수성 실리카 에어로젤 분말의 제조방법 (2010.12) |

저가 에어로젤 분말 제조 관련 연구 | 제품화 연구 |

| 파이프커버 시공 마감재 개발 (2011.06) |

PIR폼 파이프 커버 마감재 개발 마감재 시공 공수 단축 악취 제거로 시공 환경 개선 |

제품화 연구 |

| 고압 수소용기 개발 (2011.06) |

TYPE-3 복합소재 용기제조 기술 개발 | 특허 출원 신청 3건 |

| 초저온보냉재 개발 (2011.09) |

육상LNG TANK 보냉재용 수발포 단열재 제조기술개발 | 특허 출원 신청 1건 |

| PIPE Cover 마감재 개발 (2011.09) |

작업공수 절감 현장 시공 용이한 제품 |

특허 출원 신청 1건 |

| 열가소성 폴리올레핀계 시트가 일체로 구비된 아연 도금강판 및 그의 제조방법 (2012.04) |

열가소성 폴리올레핀 계 시트(TPO film)를 GI강판에 라미네이팅해서 기존 TPO SHEET의 단점을 보완 | 1.방수 지붕재로의 개발을 통한 해외시장 진출 2.태양광 설치용 지붕재로의 활용 |

| 소수성 실리카 에어로젤의 제조방법 및 그 제조방법에 의해 제조된 소수성 실리카 에어로젤 (2012.05) |

소수성 에어로젤의 제조방법 및 그 제조방법에 의해 제조된 실리카 에어로젤 자체 생산 가능 | 1. 차세대 신소재 부문 사업역량 확대 가능 |

| 독립형 액화가스 탱크의 단열구조 및 그 형성방법 (2013.01) |

독립형 액화가스 탱크 신규 진입 가능 | 제품화 연구 |

| 육상 LNG탱크의 보냉재용 수발포 폴리우레탄 조성물 및 그 제조 방법 (2013.09) |

육상 LNG탱크의 보냉재용 수발포 폴리우레탄 제조를 통한 시장 확대 | 육상 LNG탱크 보냉재 국내시장 및 해외시장 경쟁력 강화 |

| 액체 화물창용 단열 패널의 제조 방법 (2014.09) |

단열 패널의 각 구성부를 정확한 위치에 배치하면서 신속하고 대량으로 생산할 수 있도록 하는 액체 화물창용 단열 패널의 제조 방법 | 액화 물질 화물창 단열 패널 시장 확대 |

| 액체 화물창의 단열 모듈 (2016.10) |

재료의 순차적 배치로 단열성과 구조적 강도를 향상 |

BOR 저감으로 제품 경쟁력 강화 |

| 독립형 액화가스 탱크의 단열 패널 결합구조물 (2016.10) |

독립형 액화가스 탱크 신규 진입 가능 | 단열 패널 설치작업의 소요시간 및 비용 절감 |

7. 기타 참고사항

가. 회사의 현황

1) 영업 개황

| ( 단위 : 백만원 ) |

|

구 분 |

제39기 | 제38기 | 증감율 |

|

매 출 액 |

531,409 | 434,152 | 22.4% |

|

영 업 이 익 |

37,340 | 15,277 | 144.4% |

|

법인세비용차감전순이익 |

36,880 | 13,918 | 165.0% |

|

당 기 순 이 익 |

28,746 | 8,422 | 241.3% |

|

총 포 괄 이 익 |

28,176 | 9,066 | 210.8% |

2) 사업부문별 개황

당사는 크게 PU단열재사업부문 및 가스사업부문으로 나뉘며, PU단열재사업부문은 초저온보냉재, PU SYSTEM로 구분되며, 가스사업부문은 냉매, 방재시스템 사업으로 구분됩니다.

가) 사업부문별 손익

| 기준 : 2023년 12월 31일 | ( 단위 : 백만원 ) |

| 제39기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 매출액 | 507,289 | 24,120 | 531,409 |

| 영업이익 | 37,426 | (86) | 37,340 |

| (감가상각비 등) | 8,950 | 418 | 9,368 |

| 기준 : 2022년 12월 31일 | ( 단위 : 백만원 ) |

| 제38기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 매출액 | 407,809 | 26,342 | 434,152 |

| 영업이익 | 16,350 | (1,073) | 15,277 |

| (감가상각비 등) | 6,020 | 375 | 6,395 |

나) 사업부문별 자산

| 기준 : 2023년 12월 31일 | ( 단위 : 백만원 ) |

| 제39기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 유형자산 | 114,251 | 6,509 | 120,761 |

| 무형자산 | 599 | - | 599 |

| 투자부동산 | - | 3,178 | 3,178 |

| 사용권자산 | 6,764 | - | 6,764 |

| 합 계 | 121,614 | 9,687 | 131,302 |

| 기준 : 2022년 12월 31일 | ( 단위 : 백만원 ) |

| 제38기 | PU단열재사업부문 | 가스사업부문 | 합 계 |

| 유형자산 | 106,846 | 4,746 | 111,592 |

| 무형자산 | 429 | - | 429 |

| 투자부동산 | - | 3,242 | 3,242 |

| 사용권자산 | 263 | 23 | 286 |

| 합 계 | 107,538 | 8,011 | 115,549 |

3) 사업부문별 현황

가) PU단열재 사업부문

① 초저온보냉재

동성화인텍이 생산하는 초저온보냉재는 LNG의 수송과 저장을 위해 필수적인 소재입니다. LNG(Liquefied Natural Gas, 액화천연가스)는 기체 상태의 천연가스를 -163℃까지 냉각시켜 액체로 만든 것으로, 기체상태의 천연가스와 비교하여 그 부피가 600분의 1까지 줄어드는 것이 주요 특징입니다. 이러한 특성을 활용하여 천연가스를 액화시켜 수송, 저장함으로써 수송과 저장 시의 채산성을 높이고 있습니다.

LNG는 연소 시 공해물질이 거의 없고 공기보다 가벼워 안전할 뿐만 아니라 열효율도 높아 친환경 에너지로 그 수요가 급속히 증가하고 있습니다. 이에 LNG 수송과 저장에 필수적인 동성화인텍의 초저온보냉재 또한 전세계적으로 각광받고 있으며, 이러한 시장 변화에 따라 동성화인텍은 지속적인 성장을 위한 발판을 마련하였습니다.

동성화인텍은 LNG인수기지의 배관 및 저장탱크, LNG선박에 사용되는 초저온보냉재를 국내 최초로 국산화하여 공급함으로써 최고의 초저온보냉재 전문기업으로서 기술의 우수성을 인정받고 있으며, 최근 에너지 효율 강화 및 배출가스 규제 강화 등으로 친환경 에너지 시장이 전세계적으로 성장함에 따라 LNG운송선박과 LNG를 연료로 사용하는 LNG추진선의 수요가 늘어나고 있어 동성화인텍은 초저온보냉재의 사업역량을 더욱 강화, 확대시키고 있습니다.

② PU SYSTEM

PU (Polyurethane, 폴리우레탄)은 실생활에 널리 쓰이고 있는 화학제품으로, PU의 발포(發泡, 거품을 냄) 여부에 따라 Foam계열의 PU와 Non-Foam계열의 PU로 나뉩니다. Foam계열의 PU는 FOAM단열재, 인조목재, 스폰지, 자동차 내장재 등으로 쓰이고 있으며, Non-Foam계열의 PU는 코팅제, 접착제, 실란트, 엘라스토머 등으로 쓰이고 있습니다. PU시장은 산업발전과 소득수준에 비례하여 꾸준히 그 분야가 넓어지고 있을 뿐만 아니라, 신제품 개발노력에 힘입어 새로운 시장의 출현가능성이 항상 열려 있습니다.

동성화인텍은 자체 기술로 원료를 공급할 수 있는 시스템하우스를 갖추고 시장에서 요구하는 Foam PU와 Non-Foam PU를 생산, 판매하고 있습니다. 더불어, PU시장의 선도기업으로서 많은 연구진과 높은 기술력을 보유하고 있으며, 이를 토대로 새로운 시장에 꾸준히 대응하고 있습니다.

나) 가스 사업부문

① 냉매 GAS

냉매사업은 가정용, 상업용 에어컨 및 차량용 에어컨에 사용되는 냉매를 수입, 판매하는 사업입니다. 냉매는 하계기간의 수요가 전체 수요의 50% 이상을 차지하는 계절성을 가지고 있으며, 더위의 강도에 따라 수요 등락이 크다는 특성도 가지고 있습니다. 냉매를 판매하는 국내 업체로는 동성화인텍, 후성, 한강화학, 삼광가스, 우진, 대광 등 총 10여개사가 있으며, 용도별로는 에어컨, 냉장고, 공조장치 등 냉동공조 산업이 전체 수요의 60%를 차지하고 발포, 세정, 분사 등 기타시장이 약 40%의 점유율을 차지하고 있습니다.

과거 냉매로 사용되던 프레온가스(CFCs)와 수소화염화불화탄소(HCFC)가 2010년 이후 사용이 전면 금지됨에 따라 이를 대체할 수 있는 새로운 물질인 수소불화탄소(HFC) 수요가 급격히 늘어나고 있습니다. 동성화인텍은 환율과 원자재 변화에 따른 리스크 관리를 통해 사업을 안정적으로 영위하고 있습니다.

② 방재시스템

방재시스템 사업은 최첨단 장비를 화재로부터 보호하기 위한 가스계 소화설비를 제조, 판매하는 사업으로서 최근 소비자들의 환경 및 안전에 대한 인식이 전환됨으로써가스계 소화설비에 대한 관심이 늘어나고 있습니다. 동성화인텍은 다양한 가스소화설비시스템의 인증을 확보하는 등 불활성가스소화설비 시스템을 출시하여 방재시장에 진입하였으나, 최근 전문업체이나 경쟁업체 증가하여 시장 경쟁 심화되고 있는 추세입니다

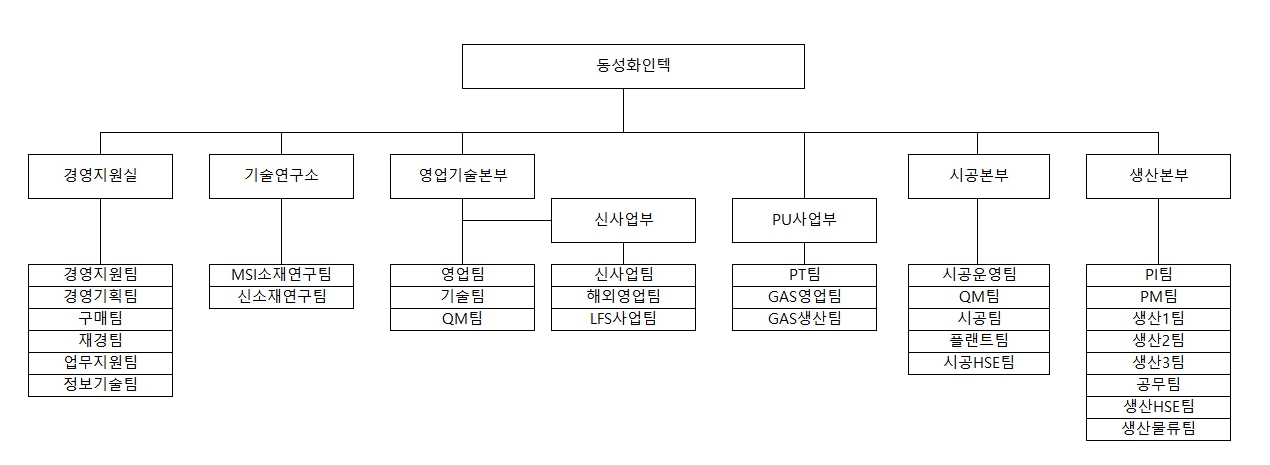

4) 조직도

|

|

조직도_231231 |

나. 지적재산권 보유현황

1) 보고서 작성기준일 현재 당사의 지적재산권 보유현황은 아래와 같습니다.

| (단위 : 건) |

| 구분 | 등록 |

| 특허 | 56 |

| 디자인 | 2 |

| 상표 | 9 |

| 실용신안 | 0 |

※ 상표권의 경우 출원번호 기준 관리를 등록번호 기준으로 정리한 기준입니다.

2) 5개년 간 주요 특허 출원 내용

| 출원일자 | 명칭 |

| 2019.05.09 | 경질우레탄 폼 형성 조성물, 이에 의해 제조된 경질우레탄 폼 및 단열재 |

| 2019.06.11 | 단열 패널 보호용 지그 |

| 2019.06.11 | 단열 패널 설치용 크레인 |

| 2019.07.03 | 인발성형용 속경화성 이액형 폴리우레탄 수지 조성물 |

| 2019.11.05 | 폴리우레탄 폼 및 이를 이용한 단열재의 제조방법 |

| 2019.11.05 | 폴리우레탄 폼, 이를 이용한 단열재 및 이들의 제조방법 |

| 2019.12.04 | LNG 저장탱크 및 LNG 저장탱크의 쿨다운 방법 |

| 2019.12.26 | 친환경 복합재 파이프의 제조방법 및 그 파이프 |

| 2020.01.28 | 발포체 제조장치 |

| 2020.03.20 | 경질 폴리우레탄 폼을 위한 폴리올 프리믹스 조성물 |

| 2020.04.07 | 경질 폴리우레탄 폼을 위한 폴리올 프리믹스 조성물 |

| 2020.04.16 | 발포 조성물과 이의 발포체를 포함하는 단열재, 액화가스 저장탱크 및 선박 |

| 2020.04.16 | 발포 조성물과 이의 발포체를 포함하는 단열재, 액화가스 저장탱크 및 선박 |

| 2020.06.08 | 자동화 발포성형용 스프레이 장치 |

| 2020.06.30 | 자동화 도장 장치 |

| 2020.10.07 | 발포 조성물과 이의 발포체를 포함하는 단열재, 액화가스 저장탱크 및 선박 |

| 2021.01.13 | 초저온 저장탱크의 단열구조 |

| 2021.04.01 | 자동화 도장 장치 |

| 2021.05.06 | 액체천연가스 저장탱크용 멤브레인 시트, 그의 제조장치 및 그 제조방법 |

| 2022.01.11 | 액화가스 저장탱크의 보호구조 및 그 형성 방법 |

| 2022.03.08 | 친환경 발포제를 포함하는 폴리이소시아누레이트 폼 형성용 폴리올 조성물 및 이를 이용한 파이프 커버용 폴리이소시아누레이트 폼 |

| 2022.03.22 | 경질 폴리우레탄 폼 형성용 조성물 및 이를 사용하여 제조된 경질 폴리우레탄 폼 |

| 2022.06.21 | 실리콘 고무 시트가 도입된 LNG선 배관 단열시스템의 수축 및 팽창 이음부 |

| 2022.09.13 | 초저온 액화 가스 저장 탱크 목재 지지대용 단열 시스템 |

| 2023.03.10 | 액화가스 저장탱크용 단열재 패널 내 플라이우드 대체용 폴리우레탄 발포 복합재 |

| 2023.07.07 | 단열지지체 및 이 단열지지체를 포함하는 자동차용 액화수소 저장용기 |

| 2023.07.24 | 액화수소운반선용 액화수소 저장탱크의 극저온 단열 시스템 |

다. 환경물질의 배출 및 환경보호와 관련된 사항

사업과 관련하여 적용되는 법규로는 환경관계법(대기/수질/폐기물 등)을 적용받고 있으며, 국제환경인증 ISO14001 등을 인증받아 동 법규에서 규정하는 제 사항을 준수하고 있습니다. 본 보고서 작성기준일 현재 환경문제와 관련하여 사업상 특이한 사항은 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

*한국채택국제회계기준( K-IFRS) 작성기준에 따라 작성되었습니다.

| (단위 : 원) |

| 구 분 | 제39기 | 제38기 | 제37기 |

| (요약 연결 재무상태표) | (2023년 12월말) | (2022년 12월말) | (2021년 12월말) |

| [유동자산] | 229,757,277,039 | 225,834,524,902 | 178,475,051,034 |

| 현금및현금성자산 | 26,934,188,015 | 27,146,069,286 | 23,189,735,704 |

| 파생상품자산 | 91,174,841 | 344,904,293 | 331,011,658 |

| 매출채권 및 기타채권 | 40,523,575,404 | 37,818,012,812 | 43,109,670,472 |

| 계약자산 | 2,816,456,323 | 15,613,280,002 | 5,036,158,637 |

| 재고자산 | 150,815,840,494 | 132,761,304,759 | 96,798,204,978 |

| 기타금융자산 | 1,607,267,520 | 929,157,120 | 1,199,050,000 |

| 기타유동자산 | 6,968,774,442 | 11,221,796,630 | 8,811,219,585 |

| [비유동자산] | 134,522,335,342 | 118,175,915,128 | 116,338,101,263 |

| 당기손익-공정가치금융자산 | 146,301,434 | 146,301,434 | 146,301,434 |

| 유형자산 | 120,760,722,469 | 111,592,002,128 | 110,458,663,843 |

| 무형자산 | 598,688,851 | 429,476,842 | 526,236,129 |

| 투자부동산 | 3,178,263,610 | 3,241,940,072 | 3,262,741,534 |

| 사용권자산 | 6,763,973,768 | 285,581,920 | 513,787,570 |

| 순확정급여자산 | 740,514,112 | 921,640,053 | 0 |

| 기타금융자산 | 1,170,333,350 | 1,197,543,930 | 1,258,394,247 |

| 기타비유동자산 | 1,163,537,748 | 361,428,749 | 171,976,506 |

| 자산총계 | 364,279,612,381 | 344,010,440,030 | 294,813,152,297 |

| [유동부채] | 185,158,341,587 | 178,546,402,834 | 135,108,410,864 |

| [비유동부채] | 10,264,732,768 | 16,848,385,354 | 17,662,541,404 |

| 부채총계 | 195,423,074,355 | 195,394,788,188 | 152,770,952,268 |

| [자본금] | 15,324,747,000 | 15,212,026,000 | 14,832,532,000 |

| [자본잉여금] | 76,952,744,609 | 74,917,657,503 | 67,972,679,796 |

| [기타자본] | (8,528,812,479) | (8,528,812,479) | (8,528,812,479) |

| [기타포괄손익누계] | (104,665,616) | (71,416,658) | (74,204,769) |

| [이익잉여금] | 85,212,524,512 | 67,086,197,476 | 67,840,005,481 |

| [비지배지분] | 0 | 0 | 0 |

| 자본총계 | 168,856,538,026 | 148,615,651,842 | 142,042,200,029 |

| (요약 연결 포괄손익계산서) | (2023.01.01.~ | (2022.01.01.~ | (2021.01.01.~ |

| 2023.12.31.) | 2022.12.31.) | 2021.12.31.) | |

| 매출액 | 531,408,738,039 | 434,151,552,353 | 365,039,209,420 |

| 영업이익 | 37,339,851,391 | 15,277,453,449 | 30,179,089,426 |

| 당기순이익(손실) | 28,746,230,576 | 8,421,767,028 | 26,463,866,950 |

| 총포괄손익(손실) | 28,175,768,528 | 9,066,024,756 | 24,977,017,536 |

| 기본주당순이익(주당순손실) | 993 | 295 | 961 |

| 희석주당순이익(손실) | 982 | 289 | 927 |

| 연결대상 종속회사 수 | 1 | 1 | 1 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

나. 요약 재무정보

* 한국채택국제회계기준( K-IFRS) 작성기준에 따라 작성되었습니다.

| (단위 : 원) |

| 구 분 | 제39기 | 제38기 | 제37기 |

| (요약 재무상태표) | (2023년 12월말) | (2022년 12월말) | (2021년 12월말) |

| [유동자산] | 227,702,640,270 | 225,837,308,033 | 177,668,322,376 |

| 현금및현금성자산 | 24,868,508,278 | 27,137,809,443 | 22,934,773,669 |

| 파생상품자산 | 91,174,841 | 344,904,293 | 331,011,658 |

| 매출채권 및 기타채권 | 40,523,575,404 | 37,818,012,818 | 42,616,640,857 |

| 계약자산 | 2,816,456,323 | 15,613,280,002 | 5,036,158,637 |

| 재고자산 | 150,815,840,494 | 132,761,304,759 | 96,798,204,978 |

| 기타금융자산 | 1,618,310,488 | 940,200,088 | 1,210,092,968 |

| 기타유동자산 | 6,968,774,442 | 11,221,796,630 | 8,741,439,609 |

| [비유동자산] | 134,522,335,342 | 118,171,166,062 | 116,302,527,123 |

| 당기손익-공정가치금융자산 | 146,301,434 | 146,301,434 | 146,301,434 |

| 유형자산 | 120,760,722,469 | 111,590,548,042 | 110,448,184,747 |

| 무형자산 | 598,688,851 | 429,476,842 | 526,236,129 |

| 투자부동산 | 3,178,263,610 | 3,241,940,072 | 3,262,741,534 |

| 기타금융자산 | 6,763,973,768 | 285,581,920 | 506,720,223 |

| 기타비유동자산 | 740,514,112 | 921,640,053 | 0 |

| 사용권자산 | 1,170,333,350 | 1,194,248,950 | 1,240,366,550 |

| 순확정급여자산 | 1,163,537,748 | 361,428,749 | 171,976,506 |

| 자산총계 | 362,224,975,612 | 344,008,474,095 | 293,970,849,499 |

| [유동부채] | 185,158,341,587 | 178,280,659,161 | 134,239,859,494 |

| [비유동부채] | 10,264,732,768 | 16,848,385,354 | 17,662,541,404 |

| 부채총계 | 195,423,074,355 | 195,129,044,515 | 151,902,400,898 |

| [자본금] | 15,324,747,000 | 15,212,026,000 | 14,832,532,000 |

| [자본잉여금] | 76,952,744,609 | 74,917,657,503 | 67,972,679,796 |

| [기타자본] | (8,528,812,479) | (8,528,812,479) | (8,528,812,479) |

| [기타포괄손익누계] | 0 | 0 | 0 |

| [이익잉여금] | 83,053,222,127 | 67,278,558,556 | 67,792,049,284 |

| 자본총계 | 166,801,901,257 | 148,879,429,580 | 142,068,448,601 |

| 종속·관계·공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| (요약 포괄손익계산서) | (2023.01.01.~ | (2022.01.01.~ | (2021.01.01.~ |

| 2023.12.31.) | 2022.12.31.) | 2021.12.31.) | |

| 매출액 | 531,408,738,039 | 434,151,552,353 | 363,882,908,383 |

| 영업이익 | 35,112,066,388 | 15,580,006,107 | 33,046,839,806 |

| 당기순이익(손실) | 26,394,567,111 | 8,662,084,305 | 23,060,621,633 |

| 총포괄손익(손실) | 25,857,354,021 | 9,303,553,922 | 23,016,710,904 |

| 기본주당순이익(주당순손실) | 912 | 303 | 838 |

| 희석주당순이익(손실) | 904 | 297 | 816 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

2. 연결재무제표

가. 연결 재무상태표

|

연결 재무상태표 |

|

제 39 기 2023.12.31 현재 |

|

제 38 기 2022.12.31 현재 |

|

제 37 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 39 기 |

제 38 기 |

제 37 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

229,757,277,039 |

225,834,524,902 |

178,475,051,034 |

|

현금및현금성자산 |

26,934,188,015 |

27,146,069,286 |

23,189,735,704 |

|

파생상품자산 |

91,174,841 |

344,904,293 |

331,011,658 |

|

매출채권 및 기타유동채권 |

40,523,575,404 |

37,818,012,812 |

43,109,670,472 |

|

계약자산 |

2,816,456,323 |

15,613,280,002 |

5,036,158,637 |

|

재고자산 |

150,815,840,494 |

132,761,304,759 |

96,798,204,978 |

|

기타금융자산 |

1,607,267,520 |

929,157,120 |

1,199,050,000 |

|

기타유동자산 |

6,968,774,442 |

11,221,796,630 |

8,811,219,585 |

|

비유동자산 |

134,522,335,342 |

118,175,915,128 |

116,338,101,263 |

|

당기손익인식금융자산 |

146,301,434 |

146,301,434 |

146,301,434 |

|

유형자산 |

120,760,722,469 |

111,592,002,128 |

110,458,663,843 |

|

무형자산 |

598,688,851 |

429,476,842 |

526,236,129 |

|

투자부동산 |

3,178,263,610 |

3,241,940,072 |

3,262,741,534 |

|

사용권자산 |

6,763,973,768 |

285,581,920 |

513,787,570 |

|

순확정급여자산 |

740,514,112 |

921,640,053 |

0 |

|

기타금융자산 |

1,170,333,350 |

1,197,543,930 |

1,258,394,247 |

|

기타비유동자산 |

1,163,537,748 |

361,428,749 |

171,976,506 |

|

자산총계 |

364,279,612,381 |

344,010,440,030 |

294,813,152,297 |

|

부채 |

|||

|

유동부채 |

185,158,341,587 |

178,546,402,834 |

135,108,410,864 |

|

매입채무 및 기타유동채무 |

54,006,698,811 |

68,264,601,018 |

50,639,440,934 |

|

단기차입금 |

21,526,607,556 |

56,249,006,753 |

45,704,714,318 |

|

유동성장기차입금 |

0 |

0 |

1,778,250,000 |

|

전환사채 |

0 |

2,100,000,000 |

9,170,000,000 |

|

교환사채 |

11,541,619,171 |

0 |

0 |

|

파생상품부채 |

202,196,078 |

1,615,498,919 |

912,262,721 |

|

유동성리스부채 |

3,479,332,622 |

182,920,575 |

381,761,823 |

|

계약부채 |

3,578,913,214 |

6,150,942,374 |

1,300,522,328 |

|

공사손실충당부채 |

2,072,506,310 |

3,462,216,929 |

236,991,415 |

|

하자보수충당부채 |

438,978,431 |

457,146,441 |

489,554,312 |

|

당기법인세부채 |

5,287,518,365 |

1,566,706,336 |

6,388,514,304 |

|

기타 유동부채 |

83,023,971,029 |

38,497,363,489 |

18,106,398,709 |

|

비유동부채 |

10,264,732,768 |

16,848,385,354 |

17,662,541,404 |

|

매입채무 및 기타채무 |

317,685,480 |

284,858,486 |

249,586,155 |

|

교환사채 |

0 |

10,689,528,329 |

9,901,142,392 |

|

리스부채 |

3,446,644,255 |

87,334,086 |

153,269,665 |

|

이연법인세부채 |

6,250,403,033 |

5,536,664,453 |

4,892,533,206 |

|

순확정급여부채 |

0 |

0 |

2,216,009,986 |

|

기타금융부채 |

250,000,000 |

250,000,000 |

250,000,000 |

|

부채총계 |

195,423,074,355 |

195,394,788,188 |

152,770,952,268 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

168,856,538,026 |

148,615,651,842 |

142,042,200,029 |

|

자본금 |

15,324,747,000 |

15,212,026,000 |

14,832,532,000 |

|

자본잉여금 |

76,952,744,609 |

74,917,657,503 |

67,972,679,796 |

|

기타자본구성요소 |

(8,528,812,479) |

(8,528,812,479) |

(8,528,812,479) |

|

기타포괄손익누계액 |

(104,665,616) |

(71,416,658) |

(74,204,769) |

|

이익잉여금(결손금) |

85,212,524,512 |

67,086,197,476 |

67,840,005,481 |

|

비지배지분 |

0 |

0 |

0 |

|

자본총계 |

168,856,538,026 |

148,615,651,842 |

142,042,200,029 |

|

자본과부채총계 |

364,279,612,381 |

344,010,440,030 |

294,813,152,297 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

나. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 39 기 2023.01.01 부터 2023.12.31 까지 |

|

제 38 기 2022.01.01 부터 2022.12.31 까지 |

|

제 37 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 39 기 |

제 38 기 |

제 37 기 |

|

|---|---|---|---|

|

수익(매출액) |

531,408,738,039 |

434,151,552,353 |

365,039,209,420 |

|

매출원가 |

463,430,399,898 |

393,537,451,500 |

306,160,265,839 |

|

매출총이익 |

67,978,338,141 |

40,614,100,853 |

58,878,943,581 |

|

판매비와관리비 |

30,638,486,750 |

25,336,647,404 |

28,699,854,155 |

|

영업이익(손실) |

37,339,851,391 |

15,277,453,449 |

30,179,089,426 |

|

금융수익 |

878,022,890 |

85,649,708 |

63,652,025 |

|

금융원가 |

4,885,473,386 |

2,437,077,703 |

3,067,219,491 |

|

기타이익 |

19,151,288,584 |

16,309,193,116 |

8,788,752,159 |

|

기타손실 |

17,725,111,598 |

16,599,663,129 |

4,351,218,339 |

|

투자손익 |

1,620,000 |

3,564,000 |

2,430,000 |

|

기타영업외손익 |

2,119,377,058 |

1,279,246,687 |

2,036,992,803 |

|

법인세비용차감전순이익(손실) |

36,879,574,939 |

13,918,366,128 |

33,652,478,583 |

|

법인세비용(수익) |

8,133,344,363 |

5,496,599,100 |

7,188,611,633 |

|

당기순이익(손실) |

28,746,230,576 |

8,421,767,028 |

26,463,866,950 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

28,746,230,576 |

8,421,767,028 |

26,463,866,950 |

|

비지배지분에 귀속되는 당기순이익(손실) |

0 |

0 |

0 |

|

기타포괄손익 |

(570,462,048) |

644,257,728 |

(1,486,849,414) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(537,213,090) |

641,469,617 |

(43,910,729) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(33,248,958) |

2,788,111 |

(1,442,938,685) |

|

총포괄손익 |

28,175,768,528 |

9,066,024,756 |

24,977,017,536 |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

28,175,768,528 |

9,066,024,756 |

24,977,017,536 |

|

포괄손익, 비지배지분 |

0 |

0 |

0 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

993.0 |

295.0 |

961.0 |

|

희석주당이익(손실) (단위 : 원) |

982.0 |

289.0 |

927.0 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

다. 연결 자본변동표

|

연결 자본변동표 |

|

제 39 기 2023.01.01 부터 2023.12.31 까지 |

|

제 38 기 2022.01.01 부터 2022.12.31 까지 |

|

제 37 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

14,076,766,500 |

52,143,627,895 |

(8,528,812,479) |

1,368,733,916 |

50,708,058,060 |

109,768,373,892 |

0 |

109,768,373,892 |

|

당기순이익(손실) |

26,463,866,950 |

26,463,866,950 |

26,463,866,950 |

|||||

|

기타포괄손익 |

(1,442,938,685) |

(43,910,729) |

(1,486,849,414) |

(1,486,849,414) |

||||

|

복합금융상품 전환 |

755,765,500 |

15,829,051,901 |

16,584,817,401 |

16,584,817,401 |

||||

|

배당금지급 |

(9,288,008,800) |

(9,288,008,800) |

(9,288,008,800) |

|||||

|

자본 증가(감소) 합계 |

755,765,500 |

15,829,051,901 |

0 |

(1,442,938,685) |

17,131,947,421 |

32,273,826,137 |

0 |

32,273,826,137 |

|

2021.12.31 (기말자본) |

14,832,532,000 |

67,972,679,796 |

(8,528,812,479) |

(74,204,769) |

67,840,005,481 |

142,042,200,029 |

0 |

142,042,200,029 |

|

2022.01.01 (기초자본) |

14,832,532,000 |

67,972,679,796 |

(8,528,812,479) |

(74,204,769) |

67,840,005,481 |

142,042,200,029 |

0 |

142,042,200,029 |

|

당기순이익(손실) |

8,421,767,028 |

8,421,767,028 |

8,421,767,028 |

|||||

|

기타포괄손익 |

2,788,111 |

641,469,617 |

644,257,728 |

644,257,728 |

||||

|

복합금융상품 전환 |

379,494,000 |

6,944,977,707 |

7,324,471,707 |

7,324,471,707 |

||||

|

배당금지급 |

(9,817,044,650) |

(9,817,044,650) |

(9,817,044,650) |

|||||

|

자본 증가(감소) 합계 |

379,494,000 |

6,944,977,707 |

0 |

2,788,111 |

(753,808,005) |

6,573,451,813 |

0 |

6,573,451,813 |

|

2022.12.31 (기말자본) |

15,212,026,000 |

74,917,657,503 |

(8,528,812,479) |

(71,416,658) |

67,086,197,476 |

148,615,651,842 |

0 |

148,615,651,842 |

|

2023.01.01 (기초자본) |

15,212,026,000 |

74,917,657,503 |

(8,528,812,479) |

(71,416,658) |

67,086,197,476 |

148,615,651,842 |

0 |

148,615,651,842 |

|

당기순이익(손실) |

28,746,230,576 |

28,746,230,576 |

0 |

28,746,230,576 |

||||

|

기타포괄손익 |

(33,248,958) |

(537,213,090) |

(570,462,048) |

(570,462,048) |

||||

|

복합금융상품 전환 |

112,721,000 |

2,035,087,106 |

2,147,808,106 |

2,147,808,106 |

||||

|

배당금지급 |

(10,082,690,450) |

(10,082,690,450) |

(10,082,690,450) |

|||||

|

자본 증가(감소) 합계 |

112,721,000 |

2,035,087,106 |

0 |

(33,248,958) |

18,126,327,036 |

20,240,886,184 |

0 |

20,240,886,184 |

|

2023.12.31 (기말자본) |

15,324,747,000 |

76,952,744,609 |

(8,528,812,479) |

(104,665,616) |

85,212,524,512 |

168,856,538,026 |

0 |

168,856,538,026 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

라. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 39 기 2023.01.01 부터 2023.12.31 까지 |

|

제 38 기 2022.01.01 부터 2022.12.31 까지 |

|

제 37 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 39 기 |

제 38 기 |

제 37 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

64,724,856,446 |

9,728,740,563 |

(5,617,245,137) |

|

영업으로부터 창출된 현금흐름 |

71,573,350,365 |

20,724,673,403 |

(2,301,064,137) |

|

이자수취 |

878,022,890 |

85,649,708 |

63,652,025 |

|

이자지급 |

(4,238,532,433) |

(1,484,441,886) |

(925,286,758) |

|

배당금수취 |

1,620,000 |

3,564,000 |

2,430,000 |

|

배당금지급 |

0 |

0 |

0 |

|

법인세납부(환급) |

(3,489,604,376) |

(9,600,704,662) |

(2,456,976,267) |

|

투자활동현금흐름 |

(16,970,683,944) |

(4,420,398,546) |

(5,048,927,641) |

|

대여금의 감소 |

5,000,000 |

0 |

0 |

|

대여금의 증가 |

0 |

0 |

0 |

|

임차보증금의 감소 |

293,594,980 |

510,982,199 |

802,190 |

|

임차보증금의 증가 |

(861,304,000) |

(219,017,520) |

(522,738,719) |

|

기타보증금의 감소(증가) |

(88,190,800) |

38,778,518 |

0 |

|

유형자산의 처분 |

(15,630,326,008) |

(4,725,132,258) |

(4,993,295,579) |

|

유형자산의 취득 |

130,177,422 |

22,840,515 |

492,050,050 |

|

무형자산의 처분 |

(819,635,538) |

(6,850,000) |

(59,471,583) |

|

무형자산의 취득 |

0 |

0 |

33,726,000 |

|

투자부동산의 처분 |

0 |

0 |

0 |

|

투자부동산의 취득 |

0 |

(42,000,000) |

0 |

|

제3자에 대한 선급금 및 대여금 |

0 |

0 |

0 |

|

재무활동현금흐름 |

(47,834,052,632) |

(520,604,419) |

10,468,858,887 |

|

단기차입금의 증가 |

109,199,805,602 |

119,109,050,272 |

74,476,730,406 |

|

단기차입금의 상환 |

(143,740,562,609) |

(107,669,852,248) |

(40,448,645,774) |

|

장기차입금의 증가 |

0 |

0 |

0 |

|

장기차입금의 상환 |

0 |

(1,778,250,000) |

(13,528,300,000) |

|

전환사채의 감소 |

0 |

0 |

(12,362,700,000) |

|

교환사채의 증가 |

0 |

0 |

12,316,500,000 |

|

금융리스부채의 지급 |

(3,210,605,175) |

(364,507,793) |

(696,716,945) |

|

배당금지급 |

(10,082,690,450) |

(9,817,044,650) |

(9,288,008,800) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(79,880,130) |

4,787,737,598 |

(197,313,891) |

|

현금및현금성자산에 대한 환율변동효과 |

(132,001,141) |

(831,404,016) |

(305,727,610) |

|

현금및현금성자산의순증가(감소) |

(211,881,271) |

3,956,333,582 |

(503,041,501) |

|

기초현금및현금성자산 |

27,146,069,286 |

23,189,735,704 |

23,692,777,205 |

|

기말현금및현금성자산 |

26,934,188,015 |

27,146,069,286 |

23,189,735,704 |

| ※ 제39기 재무제표는 주주총회 승인 전 재무제표입니다. | [ () 는 음(-)의 금액입니다.] |

| 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 | |

| 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. | |

3. 연결재무제표 주석

| 제 39 기 2023년 1월 1일 부터 2023년 12월 31일 까지 |

| 제 38 기 2022년 1월 1일 부터 2022년 12월 31일 까지 |

| 주식회사 동성화인텍과 그 종속기업 |

1. 일반사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 동성화인텍(이하 "지배기업")과 그 종속기업(이하, 동성화인텍과 그 종속기업을 포괄하여 "연결기업")의 일반적인 사항은 다음과 같습니다.

지배기업은 1985년 7월에 설립되어 액화 천연가스용 초저온 보냉제 및 청정소화약제 등의 제조ㆍ판매업을 주요 사업으로 영위하고 있으며, 부산 사하구에 본사를, 경기도 안성시와 경상남도 통영시에 보냉재 사업 공장, 울산광역시에 가스 사업 공장을두고 있으며 서울특별시에 영업 및 관리를 위한 사무소를 운영하고 있습니다.

지배기업은 1997년 12월 주식을 코스닥시장에 상장하였으며, 당기말 현재 지배기업의 대주주는 (주)동성케미컬로서 발행주식의 37.94%를 보유하고 있습니다. 한편, 당기말 현재 지배기업의 발행주식수는 29,989,494주이고 자본금은 15,325백만원입니다.

1.1 종속기업 현황

보고기간종료일 현재 종속기업의 내역은 다음과 같습니다.

| 연결대상 종속기업 | 소재지 | 결산일 | 주요 영업활동 | 당기말 | 전기말 |

|---|---|---|---|---|---|

| 지분율(%) | 지분율(%) | ||||

| Dongsung Finetec International Inc. |

미국 | 12월 31일 | PU단열재 및 초저온보냉제 외 사업 | 100 | 100 |

1.2 종속기업 요약 재무정보

보고기간종료일 현재 연결재무제표 작성대상 종속기업의 내부거래 제거 전 주요 재무현황은 다음과 같습니다.

| (단위: 원) |

| 연결대상 종속기업 | 당기말 | 당기 | ||||

|---|---|---|---|---|---|---|

| 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순이익(손실) | 총포괄손익 | |

| Dongsung Finetec International Inc. |

2,065,679,737 | 29,897,431,189 | (27,831,751,452) | - | (3,990,680,391) | (4,351,206,285) |

| (단위: 원) |

| 연결대상 종속기업 | 전기말 | 전기 | ||||

|---|---|---|---|---|---|---|

| 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순이익(손실) | 총포괄손익 | |

| Dongsung Finetec International Inc. |

13,008,909 | 23,493,554,076 | (23,480,545,167) | - | (3,534,777,048) | (4,760,700,174) |

당기 및 전기 중 연결대상범위의 변동은 없습니다.

2. 연결재무제표 작성기준 및 중요한 회계정책

2.1 연결재무제표 작성기준

연결기업의 연결재무제표는 '주식회사 등의 외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준에 따라 작성되었습니다.

연결기업의 연결재무제표는 아래 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적원가를 기준으로 작성되었습니다. 본 연결재무제표는 원화로 표시되어 있으며 다른 언급이 있는 경우를 제외하고는 원 단위로 표시되어 있습니다.

연결기업의 연결재무제표는 2024년 3월 13일자 지배기업의 이사회에서 승인되었으며, 2024년 3월 29일자 지배기업의 주주총회에서 최종 승인될 예정입니다.

2.2 연결기준

연결재무제표는 매 회계연도 12월 31일 현재 연결기업의 재무제표로 구성되어 있습니다. 지배력은 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 획득됩니다. 구체적으로 연결기업이 다음을 모두 갖는 경우에만 피투자자를 지배합니다.

·피투자자에 대한 힘(즉 피투자자의 관련활동을 지시하는 현재의 능력을 갖게 하는 현존 권리)

·피투자자에 대한 관여로 인한 변동이익에 대한 노출 또는 권리

·투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용 하는 능력

피투자자의 의결권의 과반수 미만을 보유하고 있는 경우 연결기업은 피투자자에 대한 힘을 갖고 있는지를 평가할 때 다음을 포함한 모든 사실과 상황을 고려하고 있습니다.

·투자자와 다른 의결권 보유자간의 계약상 약정

·그 밖의 계약상 약정에서 발생하는 권리

·연결기업의 의결권 및 잠재적 의결권

연결기업은 지배력의 세 가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 있는 경우 피투자자를 지배하는지 재평가합니다. 종속기업에 대한 연결은 연결기업이 종속기업에 대한 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 이루어집니다. 기중 취득하거나 처분한 종속기업의 자산, 부채, 수익 및 비용은 연결기업이 지배력을 획득한 날부터 연결기업이 종속기업을 더 이상 지배하지 않게 된 날까지 연결포괄손익계산서에 포함하고 있습니다.

당기순손익과 기타포괄손익의 각 구성요소는 비지배지분이 부(-)의 잔액이 되더라도지배기업의 소유주와 비지배지분에 귀속시키고 있습니다. 필요한 경우 종속기업의 회계정책을 연결기업과 일치시키기 위하여 종속기업의 재무제표를 수정하여 사용하고 있습니다. 연결기업간의 거래로 인해 발생한 모든 연결기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름은 전액 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우 지배력을 상실한 날에 종속기업의 자산(영업권 포함), 부채, 비지배지분 및 자본의 기타 항목을 제거하고 그에 따른 손익을 당기손익으로 인식하고 있습니다. 이전의 종속기업에 대한 잔여 투자는 공정가치로 인식하고 있습니다.

2.3 중요한 회계정책

2.3.1 사업결합 및 영업권

사업결합은 취득법을 적용하여 회계처리하고 있습니다. 취득원가는 취득일의 공정가치로 측정된 이전대가와 피취득자에 대한 비지배지분 금액의 합계로 측정하고 있습니다. 각 사업결합에 대해 취득자는 피취득자에 대한 비지배지분을 공정가치 또는 피취득자의 식별가능한 순자산 중의 비지배지분의 비례적 지분으로 측정하고 있으며 취득관련 원가는 발생시 비용으로 처리하고 있습니다.

연결기업은 취득일에 식별가능한 취득 자산과 인수 부채를 취득일에 존재하는 계약조건, 경제상황, 취득자의 영업정책이나 회계정책 그리고 그 밖의 관련 조건에 기초하여 분류하거나 지정하고 있습니다. 이러한 분류는 피취득자의 주계약에서 내재파생상품을 분리하는 것을 포함합니다.

취득자가 피취득자에게 조건부 대가를 제공한 경우 동 대가는 취득일의 공정가치로 측정하여 이전대가에 포함하고 있으며 자산이나 부채로 분류된 조건부 대가의 후속적인 공정가치 변동은 기업회계기준서 제1109호에 따라 당기손익이나 기타포괄손익으로 인식하고 있습니다. 또한 자본으로 분류된 조건부 대가는 재측정하지 않고 정산시 자본내에서 회계처리하고 있습니다. 조건부 대가가 기업회계기준서 제1109호의 적용범위에 해당되지 않는 경우 적절한 기업회계기준서에 따라 측정하고 있습니다.

영업권은 이전대가와 비지배지분 금액 및 이전에 보유하고 있던 지분의 합계액이 식별가능한 취득 자산과 인수 부채의 순액을 초과하는 금액으로 측정하고 있습니다. 취득한 순자산의 공정가치가 이전대가 등의 합계액을 초과하는 경우 연결기업은 모든 취득 자산과 인수 부채를 정확하게 식별하였는지에 대해 재검토하고 취득일에 인식한 금액을 측정하는 데 사용한 절차를 재검토하고 있습니다. 만약 이러한 재검토 후에도 여전히 이전대가 등의 합계액이 취득한 순자산의 공정가치보다 낮다면 그 차익을 당기손익으로 인식하고 있습니다.

최초 인식 후 영업권은 취득원가에서 손상차손누계액을 차감한 금액으로 계상하고 있습니다. 손상검사 목적상 사업결합으로 취득한 영업권은 사업결합으로 인한 시너지효과의 혜택을 받게 될 것으로 기대되는 각 현금창출단위나 현금창출단위집단에 취득일로부터 배분되며 이는 배분대상 현금창출단위나 현금창출단위집단에 피취득자의 다른 자산이나 부채가 할당되어 있는지와 관계없이 이루어집니다.

영업권이 배분된 현금창출단위 내의 영업을 처분하는 경우 처분되는 영업과 관련된 영업권은 처분손익을 결정할 때 그 영업의 장부금액에 포함하며 현금창출단위 내에 존속하는 부분과 처분되는 부분의 상대적인 가치를 기준으로 측정하고 있습니다.

2.3.2 유동성/비유동성 분류

연결기업은 자산과 부채를 유동/비유동으로 연결재무상태표에 구분하여 표시하고 있습니다.

자산은 다음의 경우에 유동자산으로 분류하고 있습니다.

·정상영업주기 내에 실현될 것으로 예상되거나, 정상영업주기 내에 판매하거나 소 비할 의도가 있다.

·주로 단기매매 목적으로 보유하고 있다.

·보고기간 후 12개월 이내에 실현될 것으로 예상한다.

·현금이나 현금성자산으로서, 교환이나 부채 상환 목적으로의 사용에 대한 제한 기 간이 보고기간 후 12개월 이상이 아니다.

그 밖의 모든 자산은 비유동자산으로 분류하고 있습니다.

부채는 다음의 경우에 유동부채로 분류하고 있습니다.

·정상영업주기 내에 결제될 것으로 예상하고 있다.

·주로 단기매매 목적으로 보유하고 있다.

·보고기간 후 12개월 이내에 결제하기로 되어 있다.

·보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다.

그 밖의 모든 부채는 비유동부채로 분류하고 있습니다.

이연법인세자산(부채)은 비유동자산(부채)으로 분류하고 있습니다.

2.3.3 공정가치 측정

연결기업은 파생상품과 같은 금융상품을 보고기간말 현재의 공정가치로 평가하고 있습니다. 또한 상각후원가로 측정된 금융상품의 공정가치는 주석에 공시하고 있습니다.

공정가치는 측정일에 시장참여자 사이의 정상거래에서 자산을 매도하면서 수취하거나 부채를 이전하면서 지급하게 될 가격입니다. 공정가치측정은 자산을 매도하거나 부채를 이전하는 거래가 다음 중 어느 하나의 시장에서 이루어지는 것으로 가정하고 있습니다.

·자산이나 부채의 주된 시장

·자산이나 부채의 주된 시장이 없는 경우에는 가장 유리한 시장

연결기업은 주된(또는 가장 유리한) 시장에 접근할 수 있어야 합니다.

자산이나 부채의 공정가치는 시장참여자가 경제적으로 최선의 행동을 한다는 가정하에 시장참여자가 자산이나 부채의 가격을 결정할 때 사용하는 가정에 근거하여 측정하고 있습니다.

비금융자산의 공정가치를 측정하는 경우에는 시장참여자가 경제적 효익을 창출하기 위하여 그 자산을 최고 최선으로 사용하거나 혹은 최고 최선으로 사용할 다른 시장참여자에게 그 자산을 매도하는 시장참여자의 능력을 고려하고 있습니다.

연결기업은 상황에 적합하며 관련된 관측가능한 투입변수의 사용을 최대화하고 관측가능하지 않은 투입변수의 사용을 최소화하면서 공정가치를 측정하는 데 충분한 자료가 이용가능한 가치평가기법을 사용하고 있습니다.

연결재무제표에서 공정가치로 측정되거나 공시되는 모든 자산과 부채는 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수에 근거하여 다음과 같은 공정가치 서열체계로 구분됩니다.

·수준 1 - 동일한 자산이나 부채에 대한 접근가능한 활성시장의(조정되지 않은) 공 시가격

·수준 2 - 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수가 직접적으로 또 는 간접적으로 관측가능한 투입변수를 이용한 공정가치

·수준 3 - 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수가 관측가능하지 않은 투입변수를 이용한 공정가치

연결재무제표에 반복적으로 공정가치로 측정되는 자산과 부채에 대하여 연결기업은 매 보고기간 말 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수에 기초한 분류에 대한 재평가를 통해 서열체계의 수준 간의 이동이 있는지 판단합니다.

공정가치 공시 목적상 연결기업은 성격과 특성 및 위험에 근거하여 자산과 부채의 분류를 결정하고 공정가치 서열체계의 수준을 결정하고 있습니다.

2.3.4 고객과의 계약에서 생기는 수익

(1) 수행의무의 식별

연결기업은 고객에게 PU단열재의 초저온 보냉재, PU시스템 제조 및 판매와 가스사업의 냉매, 방재 제품 제조, 상품 등 납품하는 사업을 영위하고 있습니다. 고객과의 단열재 제작, 납품 계약에서 (1) 자재공급, (2) 시공용역, (3) 유지보수 등과 같이 기술지원으로 구별되는 수행의무를 식별합니다. 각각의 수행의무를 한 시점에 이행하는지, 기간에 걸쳐 이행하는지에 따라 수익을 인식하고 있습니다.

(2) 기간에 걸쳐 이행하는 수행의무

연결기업의 초저온보냉재사업의 PIPE와 해양플랜트 인슐레이션장비를 고객에게 제작하여 판매하고 있고, 일반적으로 1년에서 2년의 제작 기간이 소요됩니다. 기업이 의무를 수행하여 만든 자산이 기업 자체에는 대체용도가 없고, 지금까지 의무수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있어야 진행기준을 적용하여 수익을 인식합니다. 연결기업는 계약 조건을 분석한 결과, 지금까지 수행을 완료한 부분에 대해 집행 가능한 지급청구권이 없다고 판단되는 경우 일정시점에 수익을 인식합니다.

(3) 변동대가

연결기업은 받을 권리를 갖게 될 대가를 더 잘 예측할 것으로 예상하는 기댓값 방법을 사용하여 변동 대가를 추정하고, 이미 인식한 누적 수익금액 중 유의적인 부분을 되돌리지 않을 가능성이 매우 높은 금액까지만 변동대가를 거래가격에 포함하여 수익을 인식합니다.

(4) 거래가격의 배분

연결기업은 하나의 계약에서 식별된 여러 수행의무에 상대적 개별 판매가격을 기초로 거래가격을 배분합니다. 각 수행의무의 개별 판매가격을 추정하기 위하여 '시장평가 조정 접근법'을 사용하며, 예외적으로 일부 거래에 대해서는 예상원가를 예측하고적절한 이윤을 더하는 '예상원가 이윤 가산 접근법'을 사용하였습니다.

(5) 유의적인 금융요소

일반적으로 연결기업은 고객으로부터 단기선수금을 수령합니다. 기준서 제1115호의실무적 간편법을 적용하여, 연결기업은 계약을 개시할 때 고객에게 약속한 재화나 용역을 이전하는 시점과 고객이 그에 대한 대가를 지급하는 시점 간의 기간이 1년 이내일 것이라고 예상된다면 약속한 대가(금액)에 유의적인 금융요소의 영향을 반영하지 않습니다.

(6) 계약 잔액

① 계약자산

계약자산은 고객에게 이전한 재화나 용역에 대하여 그 대가를 받을 권리입니다. 고객이 대가를 지급하기 전이나 지급기일 전에 연결기업이 고객에게 재화나 용역을 이전하는 경우 그 대가를 받을 기업의 권리로 그 권리에 시간의 경과 외의 조건이 있는 자산은 계약자산입니다.

② 매출채권

수취채권은 무조건적인 연결기업의 권리를 나타냅니다. 왜냐하면 시간만 경과하면 대가를 지급받을 수 있기 때문입니다. 금융자산 관련 회계정책은 주석 2.3.14 부분을참조 합니다.

③ 계약부채

계약부채는 연결기업이 고객에게서 이미 받은 대가(또는 지급기일이 된 대가)에 상응하여 고객에게 재화나 용역을 이전하여야 하는 연결기업의 의무입니다. 만약 연결기업이 재화나 용역을 고객에 이전하기 전에 고객이 대가를 지불한다면, 지급이 되었거나 지급기일 중 이른 시점에 계약부채를 인식합니다. 계약부채는 연결기업이 계약에 따라 수행의무를 이행할 때 수익으로 인식합니다.

2.3.5 법인세

(1) 당기법인세

당기 및 과거기간의 당기법인세부채(자산)는 보고기간말까지 제정되었거나 실질적으로 제정된 세율(및 세법)을 사용하여 과세당국에 납부할(과세당국으로부터 환급받을)것으로 예상되는 금액으로 측정하고 있습니다.

자본에 직접 반영되는 항목과 관련된 당기법인세는 자본에 반영되며 연결포괄손익계산서에 반영되지 않습니다. 경영진은 주기적으로 관련 세법 규정의 해석과 관련해서 법인세 환급액에 대한 회수가능성을 평가하여 필요한 경우 충당금을 설정하고 있습니다.

(2) 이연법인세

연결기업은 자산 및 부채의 재무보고 목적상 장부금액과 세무기준액의 차이인 일시적차이에 대하여 이연법인세자산과 이연법인세부채를 인식하고 있습니다.

연결기업은 다음의 경우를 제외하고 모든 가산할 일시적차이에 대하여 이연법인세부채를 인식하고 있습니다.

·영업권을 최초로 인식할 때 이연법인세부채가 발생하는 경우

·자산 또는 부채를 최초로 인식하는 거래로서 사업결합거래가 아니고 거래 당시 회 계이익이나 과세소득에 영향을 미치지 아니하는 거래에서 이연법인세부채가 발생 하는 경우

·종속기업 및 관계기업에 대한 투자지분과 관련한 가산할 일시적차이로서 동 일시 적차이의 소멸시점을 통제할 수 있고 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우

또한 다음의 경우를 제외하고는 차감할 일시적차이, 미사용 세액공제와 세무상결손금이 사용될 수 있는 과세소득의 발생가능성이 높은 경우 이연법인세자산을 인식하고 있습니다.

·자산 또는 부채를 최초로 인식하는 거래로서 사업결합거래가 아니고 거래 당시 회 계이익이나 과세소득에 영향을 미치지 아니하는 거래에서 이연법인세자산이 발생 하는 경우

·종속기업 및 관계기업에 대한 투자지분과 관련한 차감할 일시적차이로서 동 일시 적차이가 예측가능한 미래에 소멸할 가능성이 높지 않거나 동 일시적차이가 사용 될 수 있는 과세소득이 발생할 가능성이 높지 않은 경우

이연법인세자산의 장부금액은 매 보고기간말에 검토하며 이연법인세자산의 일부 또는 전부에 대한 혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 더 이상 높지않다면 이연법인세자산의 장부금액을 감액시키고 있습니다. 또한 매 보고기간말마다인식되지 않은 이연법인세자산에 대하여 재검토하여, 미래 과세소득에 의해 이연법인세자산이 회수될 가능성이 높아진 범위까지 과거 인식되지 않은 이연법인세자산을인식하고 있습니다.

이연법인세자산 및 부채는 보고기간말까지 제정되었거나 실질적으로 제정된 세율(및세법)에 근거하여 당해 자산이 실현되거나 부채가 결제될 회계기간에 적용될 것으로 기대되는 세율을 사용하여 측정하고 있습니다.

당기손익 이외로 인식되는 항목과 관련된 당기법인세와 이연법인세는 당기손익 이외의 항목으로 인식하고 있습니다. 이연법인세 항목은 해당 거래에 따라서 기타포괄손익으로 인식하거나 자본에 직접 반영하고 있습니다.

사업결합의 일부로 취득한 세무상 효익이 그 시점에 별도의 인식기준을 충족하지 못하였으나 취득일에 존재하는 사실과 상황에 대한 새로운 정보의 결과 측정기간 동안 인식된 경우에는 해당 이연법인세효익을 인식하고 있습니다. 인식된 취득 이연법인세효익은 취득과 관련된 영업권의 장부금액을 감소시키는데 적용되며 영업권의 장부금액이 영(0)인 경우에는 남아 있는 이연법인세효익을 당기손익으로 인식하고 있습니다.

연결기업은 당기법인세자산과 당기법인세부채를 상계할 수 있는 법적으로 집행가능한 권리를 가지고 있고 과세대상기업이 동일한 경우 혹은 과세대상기업은 다르지만 당기법인세부채와 자산을 순액으로 결제할 의도가 있거나, 유의적인 금액의 이연법인세부채가 결제되거나 이연법인세자산이 회수될 미래의 각 회계기간마다 자산을 실현하는 동시에 부채를 결제할 의도가 있는 경우에 이연법인세자산과 이연법인세부채가 동일한 과세당국과 관련이 있는 경우에만 이연법인세자산과 이연법인세부채를 상계하여 표시하고 있습니다.

(3) 판매세

수익, 비용 및 자산은 관련 판매세를 차감한 순액으로 인식하고 있습니다. 다만, 자산또는 용역의 구매와 관련한 판매세가 과세당국으로부터 환급받을 수 없는 경우에는 관련 자산의 취득원가의 일부 또는 비용항목의 일부로 인식하고 관련 채권과 채무는 판매세를 포함한 금액으로 표시하고 있습니다.

과세당국으로부터 환급받을 또는 과세당국에 납부해야 할 판매세의 순액은 연결재무상태표의 채권 또는 채무에 포함되어 있습니다.

2.3.6 외화환산

연결기업은 연결재무제표를 지배기업의 기능통화인 원화로 표시하고 있습니다. 다만연결기업 내 개별기업은 각각의 기능통화를 결정하고 이를 통해 재무제표 항목을 측정하고 있습니다. 연결기업은 직접 연결법을 사용하고 있으며, 해외영업의 처분시 직접 연결법의 사용에 따른 금액을 반영한 손익을 당기손익으로 재분류하고 있습니다.

(1) 거래와 잔액

연결실체의 개별기업들의 재무제표 작성에 있어서 기능통화 외의 통화로 이루어진 거래는 거래일의 환율을 적용하여 기록하고 있습니다.

화폐성 외화자산 및 부채는 보고기간말 현재의 기능통화 환율로 환산하고 있습니다.

이에 따라 발생하는 환산차이는 당기손익에 반영하고 있습니다. 다만 해외사업장순투자위험회피를 위한 항목에서 발생하는 환산차이는 해당 순투자의 처분시점까지 자본에 직접 반영하고 처분시점에 당기손익에 반영하고 있습니다. 관련 법인세효과 역시 동일하게 자본항목으로 처리하고 있습니다.

한편, 역사적원가로 측정하는 외화표시 비화폐성 항목은 최초 거래 발생일의 환율을,공정가치로 측정하는 외화표시 비화폐성 항목은 공정가치 측정일의 환율을 적용하여인식하고 있습니다. 비화폐성 항목의 환산에서 발생하는 손익은 해당 항목의 공정가치 변동으로 인한 손익의 인식항목과 동일하게 기타포괄손익 또는 당기손익으로 인식하고 있습니다.

관련 자산, 비용, 수익(또는 그 일부)의 최초 인식에 적용할 환율을 결정하기 위한 거래일은 연결기업이 대가를 선지급하거나 선수취하여 비화폐성자산이나 비화폐성부채를 최초로 인식한 날입니다. 선지급이나 선수취가 여러 차례에 걸쳐 이루어지는 경우, 연결기업은 대가의 선지급이나 선수취로 인한 거래일을 각각 결정합니다.

연결기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 외환차이를 기타포괄손익으로 인식하고 순투자의 처분시점에 자본에서 당기손익으로 재분류합니다.

(2) 해외사업장의 환산

해외사업장의 자산ㆍ부채는 보고기간말 현재 환율을, 손익계산서 항목은 거래일의 환율을 적용하여 원화로 환산하며 이러한 환산에서 발생하는 외환차이는 기타포괄손익으로 인식하고 있습니다. 한편 이러한 기타포괄손익에 인식된 외환차이의 누계액은 해외사업장의 처분시점에 당기손익에 반영하고 있습니다.

해외사업장의 취득으로 발생하는 영업권과 자산ㆍ부채의 장부금액에 대한 공정가치조정액은 해외사업장의 자산ㆍ부채로 보아 마감환율로 환산하고 있습니다.

2.3.7 매각예정비유동자산과 중단영업

연결기업은 비유동자산(또는 처분자산집단)의 장부금액이 계속사용이 아닌 매각거래나 분배를 통하여 주로 회수될 것이라면 이를 매각예정으로 분류하고 있습니다. 매각예정으로 분류된 비유동자산과 처분자산집단은 매각부대원가 차감 후 공정가치와 장부금액 중 작은 금액으로 측정하고 있습니다. 매각부대원가는 자산(또는 처분자산집단)의 처분에 직접 귀속되는 증분원가(금융원가와 법인세비용 제외)입니다.

매각예정으로의 분류 조건은 매각이 비유동자산(또는 처분자산집단)이 현재의 상태에서 즉시 매각 가능하고 그 매각가능성이 매우 높은 경우에 충족되는 것으로 보고 있습니다. 매각을 완료하기 위하여 요구되는 조치들은 그 매각이 유의적으로 변경되거나 철회될 가능성이 낮음을 보여야 하며, 매각예정으로 분류한 시점에서 1년 이내에 매각이 완료될 것으로 예상되어야 합니다.

매각예정으로 분류된 유형자산과 무형자산은 감가상각 또는 상각하지 않고 있습니다.

매각예정 또는 분배예정으로 분류된 자산과 부채는 연결재무상태표에서 별도의 유동항목으로 표시하고 있습니다.

다음 중 하나에 해당되는 경우 처분자산집단은 중단영업에 해당됩니다.

·별도의 주요 사업계열이나 영업지역이다.

·별도의 주요 사업계열이나 영업지역을 처분하려는 단일 계획의 일부이다.

·매각만을 목적으로 취득한 종속기업이다.

연결기업은 세후중단영업손익을 계속영업의 결과에서 제외하고 연결포괄손익계산서에 단일금액으로 표시하고 있습니다.

2.3.8 현금배당

지배기업은 배당을 지급하기 위해 분배가 승인되고 더 이상 기업에게 재량이 없는 시점에 부채를 인식하고 있습니다. 주주에 대한 분배는 주주에 의한 승인을 필요로 합니다. 대응되는 금액은 자본에 직접 반영하고 있습니다.

2.3.9 유형자산

건설중인자산은 취득원가에서 손상차손누계액을 차감한 잔액으로, 유형자산은 취득원가에서 감가상각누계액과 손상차손누계액을 차감한 잔액으로 표시하고 있습니다. 이러한 원가에는 자산의 인식요건을 충족한 대체원가 및 장기건설 프로젝트의 차입원가를 포함하고 있습니다. 유형자산의 주요 부분이 주기적으로 교체될 필요가 있는 경우 연결기업은 그 부분을 개별자산으로 인식하고 해당 내용연수동안 감가상각하고있습니다. 또한 종합검사원가와 같이 자산의 인식요건을 충족하는 경우에는 유형자산의 장부금액에 포함되어 있으며 모든 수선 및 유지비용은 발생시점에 당기손익에 반영하고 있습니다. 유형자산의 경제적 사용이 종료된 후에 원상회복을 위하여 자산을 제거, 해체하거나, 부지를 복원하는 데 소요될 것으로 추정되는 비용이 충당부채의 인식요건을 충족하는 경우 그 지출의 현재가치를 유형자산의 취득원가에 포함하고 있습니다.

고객으로부터 이전받은 유형자산은 최초 측정시 통제를 획득한 날의 공정가치로 측정하고 있습니다.

감가상각은 다음과 같은 자산의 추정내용연수를 적용하여 정액법으로 계산됩니다.

| 구 분 | 내용연수 |

| 건물 | 40년 |

| 구축물 | 40년 |

| 기계장치 | 8년 |

| 차량운반구 | 5년 |

| 공구와기구 | 5년 |

| 비품 | 5년 |

유형자산은 처분하는 때(즉, 취득자가 해당 자산을 통제하게 되는 날) 또는 사용이나 처분을 통하여 미래경제적효익이 기대되지 않을 때 제거합니다. 유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정되며, 자산을 제거할 때 당기손익으로 인식합니다.

유형자산의 잔존가치, 내용연수 및 감가상각방법은 적어도 매 회계연도말에 재검토하고, 변경시 변경효과는 전진적으로 인식합니다.

2.3.10 리스

연결기업은 계약에서 대가와 교환하여, 식별되는 자산의 사용 통제권을 일정기간 이전하게 하는지를 고려하여 계약의 약정시점에, 계약자체가 리스인지, 계약이 리스를 포함하는지를 판단합니다.

리스이용자로서의 연결기업

연결기업은 단기리스와 소액 기초자산 리스를 제외한 모든 리스에 대하여 하나의 인식과 측정 접근법을 적용합니다. 연결기업은 리스료 지급의무를 나타내는 리스부채와 기초자산의 사용권을 나타내는 사용권자산을 인식합니다.

(1) 사용권자산

연결기업은 리스개시일(즉, 기초자산이 사용가능한 시점)에 사용권자산을 인식합니다. 사용권자산은 원가로 측정하고, 후속 측정 시 원가모형을 적용하였습니다. 원가모형을 적용하기 위하여 감가상각누계액과 손상차손누계액을 차감하고, 리스부채의 재측정에 따른 조정을 반영합니다. 사용권자산의 원가는 인식된 리스부채 금액, 최초직접원가, 그리고 받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료를 포함합니다. 사용권자산은 리스기간과 다음과 같은 자산의 추정된 내용연수 중 짧은 기간에 걸쳐 정액기준으로 감가상각됩니다.

| 구 분 | 내용연수 |

|---|---|

| 건물 | 1~3년 |

| 차량운반구 | 3~4년 |

리스기간 종료시점에 연결기업에 기초자산의 소유권이 이전되는 경우나 사용권자산의 원가에 연결기업이 매수선택권을 행사할 것임이 반영되는 경우, 감가상각은 자산의 기초자산의 추정된 내용연수를 사용하여 계산됩니다.

사용권자산도 손상의 대상이 되며 주석 2.3.17 비금융자산의 손상에 대한 회계정책에서 설명하였습니다.

(2) 리스부채

리스 개시일에, 연결기업은 리스기간에 걸쳐 지급될 리스료의 현재가치로 리스부채를 측정합니다. 리스료는 고정리스료(실질적인 고정리스료를 포함하고, 받을 리스 인센티브는 차감), 지수나 요율에 따라 달라지는 변동리스료 및 잔존가치보증에 따라 지급될 것으로 예상되는 금액으로 구성됩니다. 리스료는 또한 연결기업이 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격과 리스기간이 연결기업의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액을 포함합니다.

지수나 요율에 따라 달라지는 변동리스료가 아닌 변동리스료는(재고자산을 생산하는데 발생된 것이 아니라면) 리스료 발생을 유발하는 사건 또는 조건이 발생한 기간의 비용으로 인식합니다.

연결기업은 리스료의 현재가치를 계산할 때, 리스의 내재이자율을 쉽게 산정할 수 없기 때문에 리스개시일의 증분차입이자율을 사용합니다. 리스개시일 이후 리스부채 금액은 이자를 반영하여 증가하고 지급한 리스료를 반영하여 감소합니다. 또한, 리스부채의 장부금액은 리스기간의 변경, 리스료의 변경(예를 들어, 리스료를 산정할 때 사용한 지수나 요율의 변동으로 생기는 미래 리스료의 변동) 또는 기초자산을 매수하는 선택권 평가에 변동이 있는 경우 재측정됩니다.

(3) 단기리스와 소액 기초자산 리스

연결기업은 기계장치와 설비의 리스에 단기리스(즉, 이러한 리스는 리스기간이 리스개시일로부터 12개월 이하이고 매수선택권을 포함하지 않음)에 대한 인식 면제 규정을 적용합니다. 또한 연결기업은 소액자산으로 간주되는 사무용품의 리스에 소액자산 리스에 대한 인식 면제 규정을 적용합니다. 단기리스와 소액자산 리스에 대한 리스료는 리스기간에 걸쳐 정액기준으로 비용으로 인식합니다.

리스제공자

연결기업은 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하지 않는 리스를 운용리스로 분류합니다. 리스료 수익은 리스기간에 걸쳐 정액 기준으로 인식하며, 영업 성격에 따라 손익계산서에서 매출에 포함됩니다. 운용리스 체결과정에서 부담하는 리스개설 직접원가를 기초자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식합니다. 조건부 임대료는 임대료를 수취하는 시점에 매출로 인식합니다.

2.3.11 차입원가

의도된 용도로 사용하거나 판매가능한 상태에 이르게 하는 데 상당한 기간을 필요로 하는 자산의 취득, 건설 또는 생산과 직접 관련된 차입원가는 당해 자산 원가의 일부로 자본화하고 있습니다. 기타 차입원가는 발생시 비용으로 계상하고 있습니다. 차입원가는 이자금의 차입과 관련되어 발생된 이자와 기타 원가로 구성되어 있습니다.

2.3.12 투자부동산