|

|

대표이사등의확인 |

사 업 보 고 서

(제 7 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 3 월 21 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에이치피에스피 |

| 대 표 이 사 : | 김 용 운 |

| 본 점 소 재 지 : | 경기도 수원시 권선구 오목천로 152번길 65 |

| (전 화) 031-227-9898 | |

| (홈페이지) http://thehpsp.com | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 박 필 재 |

| (전 화) 070-7706-6069 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결회사의 종속회사 개황

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

다. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 에이치피에스피'라 하고, 영문으로 'HPSP Co., Ltd. '라고표기합니다.

라. 설립일자

당사는 2017년 03월 14일에 설립되었습니다.

마. 본사의 주소, 전화번호, 홈페이지 주소

주 소 : 경기도 수원시 권선구 오목천로 152번길 65

전화번호 : 031-227-9898

홈페이지 : http://thehpsp.com

바. 중소기업 및 벤처기업 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 주요 사업의 내용

당사는 고압 수소 어닐링 반도체 장비 제조를 주요사업으로 영위하고 있으며, 당사가 보유한 고압 수소 어닐링 기술을 통하여 글로벌 시스템반도체 및 메모리반도체 기업에 반도체 전공정 중 수소 어닐링에 필요한 고압 수소 어닐링 장비를 판매하고 있습니다.

당사의 현행 정관상 주요 목적사업은 다음과 같습니다.

|

목 적 사 업 |

비 고 |

|---|---|

|

- 반도체 부품, 장비의 제조, 판매업 - 소프트웨어 개발, 공급, 자문, 유통 - 위 각호에 관련된 도소매업 - 위 각호에 관련된 수출입업(무역업) - 위 각호에 관련된 부대사업 일체 |

영위하는 사업 |

|

- 반도체 및 전자재료 부품 및 화학재료 제조, 판매업 - 국내외 투자사업 - 전자상거래 및 전자정보 관련 사업 - 위 각호에 관련된 통신판매업 |

영위하지 않는 사업 |

아. 신용평가에 관한 사항

당사는 보고서 제출일 현재 해당사항이 없습니다.

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2022년 07월 15일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 주요 연혁

당사는 고압 수소 어닐링 반도체 장비 제조를 목적으로 2017년 3월 설립되었으며, 동년 4월 ㈜풍산으로부터 장비사업부문을 양수하였습니다.

|

연 도 |

내 용 |

|

2017.03 2017.04 2017.11 2019.04 2020.04 2020.05 2021.02 2021.11 2021.11 |

㈜에이치피에스피(HPSP Co.,Ltd) 설립 ㈜풍산 장비사업부문 양수 세계일류상품 선정(산업통상자원부) 글로벌 시스템 반도체 고객사 첨단선단공정 양산장비 납품 수원 신공장으로 확장 이전 국내 시스템반도체 기업 첨단선단공정 양산장비 납품 글로벌 시스템 반도체 고객사 첨단선단공정 양산장비 선정 복수의 메모리 고객사 양산장비 선정 및 납품 2021년도 세계일류상품 선정(산업통상자원부) |

나. 회사의 본점 소재지 및 그 변경

|

일자 |

구분 |

소재지 |

|

2017년 03월 14일 |

회사 설립 |

경기도 화성시 동탄면 동탄산단 5길 54 |

|

2020년 03월 16일 |

본점 이전 |

경기도 수원시 권선구 오목천로 152번길 65 (고색동) |

| 주) 당사는 2024년 3월 29일 개최 예정인 제7기 정기주주총회에서 정관 일부 변경을 통하여 본점 소재지를 변경을 결의 할 예정입니다. |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.14 | 정기주총 | 주요주주인 임원 유재익 기타비상무이사 이케빈기두 기타비상무이사 박성민 |

- | - |

| 2020.03.14 | 정기주총 | 감사 문석록 | 주요주주인 임원 유재익 기타비상무이사 이케빈기두 기타비상무이사 박성민 |

- |

| 2020.08.31 | 임시주총 | 대표이사 이케빈기두 | - | - |

| 2020.09.17 | 임시주총 | 대표이사 김용운 기타비상무이사 이케빈기두 |

- | - |

| 2021.10.14 | 임시주총 | 사내이사 이수현 기타비상무이사 김민현 사외이사 채희엽 사외이사 엄철현 사외이사 박태홍 |

- | - |

| 2022.03.24 | 정기주총 | 사외이사 정두영 | - | 주) |

| 2022.09.05 | 임시주총 | - | 대표이사 김용운 | - |

| 2023.03.30 | 정기주총 | 기타비상무이사 김근영 기타비상무이사 김태영 |

- | - |

| 2023.09.15 | 임시주총 | - | 기타비상무이사 이케빈기두 사외이사 채희엽 사외이사 박태홍 |

- |

| 주) 정두영 사외이사는 2023.12.28 사임하였습니다. 2024년 3월 29일 제7기 주주총회에서 신규사외이사를 선임할 예정입니다. |

라. 최대주주의 변동

|

변동일 |

최대주주명 |

소유주식수 |

지분율 |

변동원인 | 비고 |

|

2017.03.14 |

케이티피세미콘합자조합 |

45,900주 |

51.00% |

당사 설립 |

- |

|

2017.04.06 |

유재익 |

88,000주 |

44.00% |

유상증자 |

- |

|

2017.04.20 |

프레스토제6호사모투자합자회사 |

168,000주 |

45.65% |

유상증자 |

주) |

| 주) 지분율은 최대주주 변경 당시 지분율을 기재하였습니다. 사업보고서 제출일 현재 최대주주인 프레스토제6호 사모투자합자회사의 소유주식수는 32,800,000주 이며 지분율은 39.59% 입니다. |

마. 상호의 변경

당사는 설립일 이후부터 보고서 작성 기준일 현재까지 해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 기준일 현재 해당사항이 없습니다.

사. 합병, 기업분할, 영업양수도, 감자 등 경영활동과 관련된 중요한 사실의 발생

당사는 2017년 4월 5일 이사회 및 주주총회 결의를 통하여 ㈜풍산으로부터 장비사업부문의 전체 자산을 양수하는 계약을 체결하였습니다.

| 구분 | 내용 |

| 이사회 및 주주총회 결의일 | 2017년 4월 5일 |

| 양수일 | 2017년 4월 20일 |

| 양수도대상 | ㈜풍산의 장비사업부문 자산 일체 |

| 계약의 목적 또는 기대효과 | 반도체 장비사업 영위 |

아. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 기준일 현재 해당사항이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사는 보고서 기준일 현재 해당사항이 없습니다.

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 (2023년말, 주2) |

제6기 (2022년말) |

제5기 (2021년말, 주1) |

제4기 (2020년말) |

제3기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 82,844,274 | 20,289,750 | 16,709,715 | 414,219 | 200,000 |

| 액면금액 | 500 | 500 | 500 | 5,000 | 5,000 | |

| 자본금 | 41,422,137,000 | 10,144,875,000 | 8,354,857,500 | 2,071,095,000 | 1,000,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | 205,000 |

| 액면금액 | - | - |

- |

- | 5,000 |

|

| 자본금 | - | - |

- |

- | 1,025,000,000 | |

| 기타 | 발행주식총수 | - | - |

- |

- | - |

| 액면금액 | - | - |

- |

- | - | |

| 자본금 | - | - |

- |

- | - | |

| 합계 | 자본금 | 41,422,137,000 | 10,144,875,000 | 8,354,857,50 | 2,071,095,000 |

2,025,000,000 |

| 주1) | 당사는 2021년 9월29일 보통주 1주당 3주의 무상증자를 실시하고, 11월 16일 주당 액면가액 5,000원에서 500원으로 액면분할을 실시하였습니다. |

| 주2) | 2023년 3월 17일 보통주 1주당 3주의 무상증자를 실시하였습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 전환우선주 (주1) | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 82,844,274 | 205,000 | 83,049,274 |

- |

|

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 205,000 | 205,000 |

- |

|

| 1. 감자 | - | - | - |

- |

|

| 2. 이익소각 | - | - | - |

- |

|

| 3. 상환주식의 상환 | - | - | - |

- |

|

| 4. 기타 | - | 205,000 | 205,000 |

보통주 전환 |

|

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 82,844,274 | - | 82,844,274 |

- |

|

| Ⅴ. 자기주식수 | 130,000 | - | 130,000 |

- |

|

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 82,714,274 | - | 82,714,274 |

- |

|

나. 자기주식취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주식 | - | - | - | - | - | - |

| 기타주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주식 | - | 130,000 | - | - | - | - | |

| 기타주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주식 | - | 130,000 | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | - | - | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | - | 130,000 | - | - | - | - | ||

| 기타주식 | - | - | - | - | - | - | |||

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2023.11.09 | 2024.05.08 | 10,000,000,000 | 3,824,879,300 | 38.2 | 0 | - | 2023.08.09 |

| 주) | 당사 이사회는 2023년 5월 9일 주주가치 제고와 임직원 주식보상제도 재원마련목적으로 100억원 규모의 자기주식 취득 신탁계약 체결을 결의하였습니다. 이 후 2023년 11월 9일 자기주식 신탁 계약기간을 2024년 5월 8일까지 연장하였습니다. |

5. 정관에 관한 사항

가. 정관의 최근 개정일

정관의 최근 개정일은 2023년 3월 30일 입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020.02.24 | 정기주주총회 | -제3조 【주된 사무소 및 지점의 소재지】 | -본점 소재지 변경 |

| 2020.09.17 | 임시주주총회 | -제38조 【이사의 임기】 -제44조 【이사회의 구성과 소집】 |

-이사 임기 변경 -이사회 의장 선출 및 통지방법 변경 |

| 2020.12.31 | 임시주주총회 | -제12조의 2 【주식매수선택권】 | -조문 정비 |

| 2021.10.14 | 임시주주총회 | -제1조【명 칭】 -제2조【목 적】 -제4조【공고방법】 -제5조【회사가 발행할 주식의 총수】 -제6조【1주의 금액】 -제8조【주식 및 주권의 종류】 -제8조의2【주식 등의 전자등록】 -제9조【이익배당, 잔여재산분배, 의결권 배제, 제한, 주식의 상환 및 전환에 관한 종류주식】 -제10조【신주인수권】 -제11조【주식의 발행가격】 -제12조【신주의 동등배당】 -제12조의2 【주식매수선택권】 -제13조【명의개서대리인】 -제14조【주권의 명의개서 등】 -제15조【자기주식의 취득과 취득 방법】 -제16조【주주 등의 주소, 성명 및 인감 또는 서명 등 신고】 -제16조의2【전자주주명부】 -제17조【주주명부의 폐쇄 및 기준일】 -제18조【사채의 발행】 -제19조【수탁회사】 -제20조【전환사채의 발행】 -제21조【신주인수권부사채의 발행】 -제22조【사채발행에 관한 준용규정】 -제22조의2【사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록】 -제25조【소집통지 및 공고】 -제33조【서면에 의한 의결권의 행사】 -제34조【주주총회의 결의방법】 -제35조【주주총회 의사록의 작성 비치】 -제36조【이사의 수】 -제37조【이사의 선임】 -제37조의2【상담역 및 고문】 -제38조【이사의 임기】 -제42조【이사의 책임경감】 -제43조【이사의 의무】 -제44조【이사회의 구성과 소집】 -제47조【이사회의 의사록】 -제49조【감사위원회의 구성】 -제50조【감사위원의 분리선임·해임】 -제51조【감사위원회 대표의 선임】 -제52조【감사위원회의 직무 등】 -제53조【감사록】 -제54조【감사의 보수와 퇴직금】 -제54조【사업년도】 -제55조【재무제표와 영업보고서의 작성과 비치 등】 -제55조의2 【외부감사인의 선임】 -제56조【이익잉여금의 처분】 -제57조【이익배당】 -제58조【중간배당】 -제59조【배당금 지급청구권의 소멸시효】 -제60조【업무규정】 -제61조【규정외 사항】 |

-영문 약호 추가 -조문 정비 -홈페이지 공고 추가 -액면분할,무상증자 등을 고려하여 수권주식수 확보 -액면분할 -통일규격주권 발행을 위한 근거조항 마련 -신설, 전자증권제도 반영 -용어 정비, 신주의 동등배당 전환비율 수정 -신주발행한도 추가, 우리사주조합 배정한도 명시 -삭제 -구주,신주 동등배당 근거 마련 -발행한도 개정 및 조문정비 -주식사무 처리 변경내용 반영 -명의개서대리인 사무인계 후 효력상실 명시 -삭제, 개정상법 반영 -전자등록에 따른 근거조항 신설 -주주명부를 전자문서로 작성하는 근거조항 마련 -주식 등의 전자등록에 따른 주식사무처리 반영 -용어정비, 사채발행권한을 대표이사에게 위임 -삭제 -사채 액면총액 변경, 발행근거 추가 -사채 액면총액 변경, 발행근거 추가 -명의개서대리인 관련 조항도 사채 발행 시 준용함을 명시 - 표준정관 준용 -표준정관 준용, 홈페이지 및 DART공고 권고 신설 -상법 사항 반영 -상법 사항 반영 -상법 사항 반영 -표준정관 준용 -표준정관 준용 -상담역 및 고문 선임 근거 마련 -오탈자 수정 -삭제 -표준정관 준용 -표준정관 준용 -표준정관 준용 -감사위원회 설치 표준정관 준용 -감사위원회 설치 표준정관 준용 -감사위원회 설치 표준정관 준용 -감사위원회 설치 표준정관 준용 -감사위원회 설치 표준정관 준용 -삭제 -정관 정비, 조문 정정 -정관 정비, 표준정관 준용 -외부감사법 반영 -상법 조문 및 표준정관 준용 -상법 조문 및 표준정관 준용 -상법 조문 및 표준정관 준용 -상법 조문 및 표준정관 준용 -표준정관 준용 -표준정관 준용 |

| 2022.05.31 | 임시주주총회 | -제9조【이익배당, 잔여재산분배, 의결권 배제, 제한, 주식의 상환 및 전환에 관한 종류주식】 -제16조2【주주명부의 작성 ·비치】 |

-종류주식에 대한 우선배당율 범위 명시 -표준정관 준용 |

| 2023.03.30 | 정기주주총회 | -제2조【목적】 -제12조의2【주식매수선택권】 |

-사업목적추가 -주식매수선택권 행사,취소 조건 추가 |

| 주) | 당사는 2024년 3월 29일 개최예정인 제7기 정기주주총회에서 본점소재지 변경 및 최신법령을 반영한 정관 일부 변경(안)을 상정하였습니다. |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 |

반도체 부품, 장비의 제조, 판매업 |

영위 |

| 2 |

소프트웨어 개발, 공급, 자문, 유통 |

영위 |

| 3 |

부동산 매매, 임대 및 개발업 |

미영위 |

| 4 |

국내외 투자사업 |

미영위 |

| 5 |

전자상거래 및 전자정보 관련 사업 |

미영위 |

| 6 | 반도체 및 전자재료 부품 및 화학재료 제조, 판매업 | 미영위 |

| 7 | 위 각호에 관련된 도소매업 | 영위 |

| 8 | 위 각호에 관련된 통신판매업 | 미영위 |

| 9 | 위 각호에 관련된 수출입업(무역업) | 영위 |

| 10 | 위 각호에 관련된 부대사업 일체 | 영위 |

라. 정관상 사업목적 변경 내용

(1) 정관상 사업목적 추가 현황 표

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023.03.30 | - | 반도체 및 전자재료 부품 및 화학재료 제조, 판매업 |

(2) 변경 사유

| 사업목적 변경 사유 | 당사가 영위하고 있는 반도체장비제조 외 수평적 사업확장을 통한 매출 다각화 및 인접산업분야 진출을 통한사업의 시너지 모색 |

| 변경 제안 주체 | 주주총회 특별 결의 (2023.03.30) |

| 회사의 주된 사업에 미치는 영향 | 반도체 및 전자재료 부품 및 화학재료 제조,판매업의 경우 당사가 기존에 영위하고 있는 반도체 전공정 장비제조과 인접산업군에 속하는 사업으로써 기존의 고객군이 유사한 장점이 있습니다. 다만 현재 사업목적 추가가 회사의 주된 사업에 미치는 영향은 단기적으로 미미한 수준입니다. 향후 사업성장 및 투자여부에 등에 따라 영향도가 변경될 수 있습니다. |

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 반도체 및 전자재료 부품 및 화학재료 제조, 판매업 | 2023.03.30 |

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사가 영위하고 있는 반도체장비제조 외 수평적 사업확장을 통한 매출 다각화 및 인접산업분야 진출을 통한 사업의 시너지 모색

(2) 시장의 주요 특성ㆍ규모 및 성장성

반도체 및 전자재료 부품 시장은 반도체 시장이 성장함에 따라 함께 성장하는 시장으로 성장 잠재력이 큰 시장이라고 할 수 있습니다.

반도체 시장조사 전문기관 SEMI에 따르면 2023년 전세계 반도체 소재시장 규모는 680억 달러규모로 추정되고 있습니다.

|

|

|

Total Semiconductor Materials Market |

| (출처: SEMI Materials Market Data Subscription, 2023년6월) |

현재 가시화된 계획이 없는 단계로 대략적인 시장규모만 추정이 가능합니다. 향후 당사가 진출하고자 하는 사항이 결정될 경우 추가 내용을 기술하도록 하겠습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등 현재 가시화된 투자 계획이 없는 단계로 신규사업과 관련된 투자 및 예상 자금소요액을 특정할 수 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

현재 가시화된 진출 계획이 없는 단계로 신규사업과 관련된 사업 추진현황은 작성하지 않습니다.

(5) 기존 사업과의 연관성

당사가 영위하는 반도체 장비제조 사업과 반도체 및 전자재료 부품 및 화학재료 제조사업은 인접산업으로서 전방산업, 고객사가 상당부분 일치하는 연관성이 있으나, 현재 가시화된 계획이 없는 단계로 기존 사업과의 구체적인 연관성을 작성하기는 어렵습니다.

(6) 주요 위험

전방산업인 반도체 제조업의 경기상황에 많은 영향을 받으므로 반도체 산업의 사이클과 밀접하게 사업의 수익성이 변화될 수 있는 주요 위험성 외 위험요인은 현재 가시화된 계획이 없는 단계로 특정하기 어렵습니다.

(7) 향후 추진계획

현재 가시화된 추진 계획이 없는 단계로 향후 추진계획은 작성하지 않습니다.

(8) 미추진 사유

공시 기간내 신규로 추가된 사업 중 현재 가시화된 진출 예정 계획은 없으며 추후 구체적인 사항이 결정될 경우, 시장 안내를 충실히 이행할 예정입니다.

II. 사업의 내용

※용어해설

당사가 영위하는 사업의 내용을 이해하기 위하여 개념정리가 필요한 용어해설은 다음과 같습니다.

| [주요 용어의 정의] |

| 구분 | 내용 |

|---|---|

|

IDM (Integrated Device Manufacturer) |

반도체업체의 한 종류로서, 삼성전자, SK 하이닉스, 인텔과 같이 제품에 회사의 로고를 찍어서 판매할 수 있을 정도의 기술을 보유한 종합반도체업체이다. 설계, 생산, 판매를 모두 담당 |

|

팹리스 (Fabless) |

반도체 설계가 전문화되어 있는 회사로, 제조 설비를 뜻하는 패브리케이션(fabrication)과 리스(less)를 합성한 말. 1980 년대 미국에서 등장하였으며, 대표적인 팹리스 기업으로는 퀄컴과 브로드컴 등이 있음 |

|

파운드리 (Foundry) |

다른 업체가 설계한 반도체를 생산해서 공급해 주는 사업. 수탁생산의 일종으로 일반제조업의 OEM 공급과 비슷한 개념인 '수탁 반도체 제조사업이다. 즉, 팹리스(Fabless)의 생산부분을 맡아주는 사업을 파운드리(foundry)라고 지칭함. |

|

집적회로(IC) (Integrated Circuit) |

많은 전자회로 소자가 하나의 기판 위 또는 기판 자체에 분리가 불가능한 상태로 결합되어 있는 초소형 구조의 기능적인 복합적 전자소자 또는 시스템(반도체)이며, IC 라 일컫음. |

|

대규모 집적회로 (Large Scale Integration/LSI) |

대규모집적회로 또는 고밀도집적회로. IC 에 포함되는 소자의 집적도가 높은 것, 설계·제조 등의 기술도 IC 보다 훨씬 높음. 집적도는 칩 1 개당 논리회로를 1 백∼1 만개, 기억용량으로 64 킬로바이트 정도로 소형화, 저소비 전력화, 고속화를 실현하고 신뢰성의 고도화에 도움이 되고있다. 소자가 1 천개 넘는 IC 를 LSI 라 부름. |

|

초대규모 집적회로 (Very Large-Scale Integration) |

대규모집적회로보다 집적도를 높인 IC 로, 1 개의 칩 상에 10 만개 이상의 소자가 집적된 회로. |

|

메모리반도체 |

메모리 반도체는 정보를 저장하는 용도로 사용되는 반도체. 대량생산 하여 비교적 작은 이윤으로 대량 판매하는 시간 및 자본 집약적인 성격이 강한 산업으로 우리나라가 주력해온 분야 |

|

DRAM |

Dynamic Random Access Memory Capacitor/DRAM은 1개의 트랜지스터(Transister)와 1개의 캐패시터(Capacitor)로 구성되며, 캐패시터의 역할은 데이터를 기록할 수 있도록 전하를 저장하며, 유전율이 높을수록 유리함 |

|

Interface Defect |

계면 결함으로 전자 이동도를 감소시키고, 반도체 Transistor의 구동전류 및 회로동작속도를 저하를 유발함 |

|

유전율 |

외부 전기장을 유전체에 가하여 유전체내 전기장 세기가 작아진 비율 |

|

3D 낸드 플래시 메모리 |

3 Dimensional NAND Flash Memory/전원이 꺼져도 데이터를 기억하는 메모리로서 기술발달에 따라 기존의 평면 구조를 수직으로 쌓아올린 낸드 플래시 메모리 |

|

시스템반도체 |

다양한 기능을 집약한 시스템을 하나의 칩으로 만든 반도체이며, 연산 과 멀티미디어 기능 등 핵심 기능을 담당한다. 인텔의 중앙처리장치 (CPU), 시스템온칩(SoC) 등이 대표적인 시스템반도체 |

|

마이크로프로세서 (Microprocessor) |

컴퓨터의 산술논리연산기, 레지스터, 프로그램 카운터, 명령디코더, 제어회로 등의 연산장치와 제어장치를 1 개의 작은 실리콘 칩에 모아놓은 처리장치. 주기억장치에 저장되어 있는 명령을 해석하고 실행하는 기능을 함 |

|

HEMT |

high electron mobility transistor/ 고전자이동도 트랜지스터. 전자 이동도가 실리콘보다 10배 이상 빨라 고속 동작에 적합한 트랜지스터. 갈륨비소(GaAs), 인듐인(InP) 등의 화합물 반도체 구조를 이종접합해 그 접합면에서 전자가 고속으로 이동하는 성질을 이용한다. 빠른 전송 속도 때문에 밀리미터파 대역(30㎓~300㎓)에서 주된 소자로 사용되고 있으면 향후 ㎔급까지 사용될 것으로 기대된다. |

|

CMOS |

상보형금속산화반도체. 소비 전력이 매우 적다는 이점을 가지며 휴대용 계산기, 전자시계, 소형 컴퓨터 등에 널리 채용되고 있음 |

|

CMOS Image Sensor(CIS) |

상보성 금속 산화물 반도체(CMOS) 구조를 가진 저소비 전력형의 촬상 소자. 전하 결합 소자(CCD)에 비해 약 10분의 1의 소비 전력, 3.3V 단일 전원, 주변 회로와의 일체화도 가능하다. CCD보다 감도는 떨어지지만 최근에는 화질이 많이 개선되어 휴대 전화는 물론 고해상도 디지털 카메라나 자동차 후방 감시 카메라 등에도 광범위하게 사용되고 있다. |

|

RFID |

Radio Frequency Identification - FOUP ID (IC 칩과 무선을 통해 식품, 동물, 사물 등 다양한 개체의 정보를 관리할 수 있는 차세대 인식 기술) |

|

FIN FET |

핀펫(FinFET, fin field-effect transistor)은 게이트가 2, 3, 4면의 채널에 위치하거나 게이트를 채널 주변에 감싸서 더블 게이트 구조를 형성하는, 기관 위에 빌드되는 멀티게이트 디바이스(multigate device), MOSFET이다. 이 장치들의 일반 명칭이 핀펫(finfets)인 이유는 소스(source)/드레인(drain) 영역이 실리콘 표면 위에 핀(fin)을 형성하기 때문이다. 이 핀펫 장치들은 평면 CMOS 기술에 비해 상당히 더 빠른 전환 시간과 더 높은 전류 밀도를 보여준다. 핀펫은 평면이 아닌 트랜지스터, 즉 3D 트랜지스터의 일종이다. 핀펫 게이트를 이용한 마이크로칩은 2010년대 상반기에 최초로 상용화되었으며 14 nm, 10 nm, 7 nm 공정 노드에 주로 사용되는 게이트 디자인이 되었다. |

|

GAA FET |

Gate All Around Field Effects Transistor/GAA 트랜지스터, GAAFET은 전계 효과 트랜지스터의 한 종류로, 채널의 네 면이 모두 게이트로 둘러 쌓여 있는 구조를 의미한다. 집적도를 높이기 위해 소형화된 트랜지스터의 제작을 위해 개발된 구조이다 |

|

BKM |

Best Known Method 공정조건등에 있어 최적화된 방법 |

|

Passivation |

반도체 디바이스의 표면이나 접합부에 적당한 처리를 하고, 유해한 환경을 차단하여 디바이스 특성의 안정화를 꾀하는 것. 표면 결함은 쉽게 내부에 확산하여 Si/SiO2 계면 상황을 변화시켜서 반전층을 만들기 때문에 접합부 누설 전류의 증가, 전류 증폭률의 변동. MOS 임계값 전압 변화, 잡음의 증가 등을 초래하게 된다. 이러한 유해 이온의 흡수나 이동 저지는 패시베이션의 기본이며, 구체적인 여러 방법이 생각되고 있다. Si3N4막에 의한 알칼리 이온이나 금속의 블로킹, 인 유리층에 의한 게터링, 수소 열처리 등이 그 예이다. |

|

CVD |

Chemical Vapor Deposition/전자소자의 박막증착을 위한 기술 중에서 화학적인 방법을 사용하는 기법 |

|

ALD |

Atomic Layer Deposition/박막을 증착하는 기술로서 기존의 CVD(Chemical Vapor Deposition) 방법을 고도화시킨 기술이며, 얇고 균일한 박막을 만드는데 유리함. |

|

HPA |

High Pressure Annealing. 대기압 이상의 통상적으로 10기압 이상의 고압에서 수소, 질소, 산소등의 가스 분위기에서 250℃ 이상의 온도로 소자를 만들기 위한 Wafer를 열처리하는 공정. |

|

3N급 제련 기술 |

99.9%이상의 순도를 가진 금속의 제련 기술로 N은 Nine(9)를 의미하며, 6N은 99.999% 이상의 순도를 의미 |

|

Process Chamber |

Wafer를 이용한 실제 공정이 이뤄지는 공간. 석영 튜브(tube) 내부 공간을 말 함. |

|

VDL |

Vessel Door Lift. Wafer가 적재된 Boat를 공정진행을 위해 Process Chamber 내부로 이송시키는 장치. 공정 완료 후에는 다시 이동위치로 이송함. |

|

Boat |

석영재질로 wafer를 적재할 수 있는 구조물. 고압 Process 쳄버로 이동하여 공정이 진행됨. |

|

BOM |

Bill of Materials 제품의 생산에 필요한 각종 원자재 및 부품의 상하위구성관계, 소요수량, 소요시기 등을 체계적으로 구성한 제품관련 정보 |

|

Fabrication |

(특히 반도체 산업의) 제조(공장), 약자로 Fab을 주로 사용함 |

|

CDA |

Clean Dry Air |

|

Particle |

소자 성능에 영향을 주는 불순물, 이물 |

|

Foup |

Front Opening Unified Pod. Wafer 이동에 사용되는 carrier 박스. 각종 불순물로부터 wafer를 보호하는 역할을 함. |

|

FTR |

Foup Transfer Robot. 장비내부에 Foup을 이동시켜 주는 Robot |

|

WTR |

Wafer Transfer Robot 웨이퍼 이동 로봇. Foup으로부터 wafer를 Boat로 또는 반대로 이동시키는 역할을 수행함. |

|

Buffer Stage |

Stocker 내부에 위치하며 공정진행을 위한 Foup 들이 대기하는 공간 |

|

OHT |

Overhead Hoist Transfer 사람의 개입 없이 수많은 공정 사이를 스스로 이동하는 장치로, 공장 천장에 설치된 레일을 따라 FOUP(Front Opening Unified Pod)에 담긴 웨이퍼를 생산 공정별 제조 설비에 운반하는 역할을 담당 |

|

Stocker |

장비의 전면부를 지칭함. 내부에 Buffer stage, FIMS, Foup Transfer Robot이 있으며 상단에 Filter가 있어 내부 청정도를 유지함. |

|

HMI |

Human Machine Interface 시스템 제어용 User Interface |

|

Interlock |

Interlock 설비가 정상상태를 벗어나게 되어 발생하는 이상상황을 알리고, 즉시 설비를 정지시켜 작업자의 안전을 지켜주는 역할을 함. |

|

LMFC |

Liquid Mass Flow Controller/액체의 유량을 미세하게 조절하여 공급하는 부품 |

|

MFC |

Mass Flow Controller/기체의 유량을 미세하게 조절하여 공급하는 부품 |

|

N2 Loadlock |

Foup 과 Boat간에 Wafer 이송이 이뤄지는 공간. 고온의 Wafer에 Native Oxide 가 형성되는 것을 방지하기 위해 O2 농도를 ppm level까지 낮춰서 관리하는 공간임 |

|

PN2 |

Purified N2 (GN2 Gas를 Purifier를 사용하여 정제된 N2 Gas) |

|

TPT |

Throuphput Time 단위 시간당 웨이퍼 또는 기판의 공정처리 양. |

|

Vertical Furnace |

VERTICAL DIFFUSION FURNACE(수직확산전기로). 반도체 제조 공정에 있어 Si WAFER 표면을 온도를 이용, 확산시키는장치 |

|

방폭인증 |

위험기계, 기구의 방호장치와 유해, 위험한 작업장에서 근무하는 근로자와 재산을 보호하기 위해 개별 부품이 근원적인 안정성이 확보되도록 요구되는 조건을 만족하는지 확인하는 인증 |

|

압력용기 |

Pressure Vessel 국제 기준 또는 나라별 법률에 의거 제작되며 밀폐되어 일정 기준 압력 이상이 걸리는 용기. 강도/두께 등에 대한 기준이 필요하고, 제작에 있어 수압/기압등 테스트를 통과되어 제작됨 |

|

압력용기 인증 |

고용노동부 산하 한국산업안전보건공단에서 규정하는 압력용기에 대해 디자인과 제작과정에서 관련 규정을 준수하였는지 확인해주는 인증 |

|

ASME |

American Society of Mechanical Engineers/미국기계학회를 의미하며 보일러, 압력용기의 설계, 제작, 검사에 대한 기준을 의미하기도 함 |

|

PED |

Pressure Equipment Directive/ 유럽압력장비인증제도. 유럽 압력장비 지침은 최대 허용 압력 0.5bar(1bar=0.986923기압(atm)) 이상인 압력장비 및 부품에 대하여 포괄적으로 갖추어야 할 품질요건을 나타냄. |

|

중수소(D2) |

수소의 동위 원소 중 하나로 2H 또는 D(Deuterium)로 표기함. 삼중수소와 구별하기 위해 이중수소라고 부르기도 함. |

|

캐퍼시터 |

전하를 저장하는 전기부품으로서, 서로 간에 절연된 2장의 금속박막 또는 금속판으로 구성된다 |

|

furnace |

재료를 가열하거나 용해할 목적으로 일정한 공간을 둘러싸고 가열체를 장치한 것. 단순히 재료의 온도를 높이기 위한 경우에는 가열로라 하고, 고체를 도가니 등 용기에 넣고 가열하여 용해할 목적일 때는 융해로라 한다. |

|

PM |

Preventive Matainance 예방정비 방비의 성능을 유지하기 위해서는 장비의 노화 및 열화(劣化)를 방지를 하기 위한 예비적 조치가 필요하며, 이를 위해서 윤활, 청소, 조정, 점검, 교체 등 일상의 정비 활동과 항께 설비를 계획적으로 정기 점검 |

1. 사업의 개요

당사는 고유전율(High-K) 절연막을 사용하는 트랜지스터의 계면특성을 개선하는 고압 수소 어닐링 장비에 대한 연구개발 및 제조, 판매를 전문으로 하고 있습니다.

당사의 고압수소 수소 어닐링 장비는 반도체 소자 계면상의 문제점을 개선하기 위한 목표로 연구개발하여 제품화한 반도체 전공정 장비입니다.

트랜지스터 막을 형성하는 High-K소재(HfO2, 하프늄옥사이드)는 28나노미터(이하 "㎚") 이하 공정에서 발생하는 터널링 현상으로 인한 누설전류를 막기위해 도입되었고, High-K 소재의 유전율은 기존 SiO2 비해 5배 이상 높으나 High-K 소재를 채택할 경우 "Interface Defect”발생 수준이 기존 SiO2 대비 100배 증가하여 전반적인 반도체performance를 제한시키게 되며, 이를 극복하기 위한 새로운 Solution이 고압에서 가스 농도를 높여 저온 공정을 가능하게 하는 고압어닐링(High Pressure Annealing, 이하 "HPA")공정입니다. 고압어닐링 기술은 수소(H2)/중수소 (D2)를 이용한 화학 작용을 통해 Interface Defect에 H-Si (Hydrogen-Silicon) bonding을 형성하여 Interface Defect를 전기적으로 비활성화함으로서 구동전류 및 집적회로의 속도를 현저히 개선시킵니다.

상기 기술을 활용한 당사의 GENI-SYS 장비는 전세계 고압 관련된 인증을 받고 메이저 고객사의 양산 Fabrication(이하 "Fab")에서 가동중인 유일한 고압 수소 어닐링 장비로, 28/32㎚ 이하 적용공정에 필수적으로 권장됨에 따라 향후 글로벌 반도체 업체들의 지속적인 공정 미세화로 인한 주요 수혜업체가 될 것으로 예상됩니다.

2. 주요 제품 및 서비스

가. 주요 제품 개요

당사의 고압 수소 어닐링 제품은 반도체 트랜지스터 소자 계면상의 문제점을 개선하기 위한 목표로 연구개발하여 제품화되었으며, 국내 최초로 고압 수소 어닐링 효과가 검증된 전공정 장비입니다.

최근 반도체 회로패턴 미세화로 인해 반도체 소자 계면 결함(Interface Defect) 등의 문제점이 발견되어 트랜지스터의 성능 개선은 더욱 해결하기 어려운 과제가 되고 있습니다. 이를 해결하기 위한 고압 수소 어닐링 기술은 미세화에 가장 큰 걸림돌 중 하나인 고온 공정을 회피하면서, 기존 공정 설계(process architecture)를 변형시키지 않고 트랜지스터 특성을 개선시키는 역할을 제공하고 있으며, 메모리 소자에서도 고유전막을 이용한 트랜지스터나 캐퍼시터의 공정에서도 표면 결함을 치유하여 소자 특성 개선의 니즈(Needs)가 증가하고 있습니다.

- 고압 수소 어닐링 장비 (GENI-SYS)

당사 장비는 전공정(Front-End) 장비로 분류되며 고압 수소 어닐링 통해 반도체 소자 계면상의 결함을 제거하는 목적으로 필요한 장비입니다. 고압 수소 어닐링 공정 효과로 인해 반도체 소자계면의 결함이 감소되면 전자 이동량이 향상되므로 트랜지스터 성능이 높아지게 됩니다. 반도체 기술의 발전에 따른 고집적화, 고전력화, 고속화에 따라 Gate에서 낮은 누설 전류가 요구되며 이러한 반도체 소자의 특성상 계면의 안정성 확보에 많은 연구개발이 진행되고 있으므로 소자 계면의 문제점 개선을 위한 시장의 수요는 계속 확장되고 있습니다.

| [GENI-SYS] |

|

|

GENI-SYS |

| (출처: 당사 내부자료) |

또한 당사의 고압 수소 어닐링 장비는 450℃ 이하의 온도 환경에서도 100% 수소농도를 유지하여 어닐링을 극대화시키므로 기존 고온 어닐링 장비와는 근본적인 차이가 존재합니다.

타사의 고온 어닐링 장비의 경우 600℃ 이상의 온도에서 어닐링이 진행되어 Metal Gate 및 금속배선에 변질을 유발시키며, 공정미세화 어닐링에 미흡한 수소농도를 가지고 있으나 당사의 장비는 이러한 문제점을 모두 해결하여 28/32㎚이하 공정을 기본으로 최대 2㎚(공정)까지 적용 시킬수 있습니다.

| [어닐링장비 비교분석] |

|

구분 |

고압 수소 어닐링장비 |

고온 어닐링장비 |

|---|---|---|

|

공정온도 |

250 ~ 450℃ |

600 ~ 1,100℃ |

|

압력 |

1 ~ 25 ATM |

1 ATM |

|

수소농도 |

100% hydrogen |

< 5% hydrogen |

|

적용공정 |

2㎚~16㎚ 공정 적용 중 |

16㎚ 이하 공정 적용불가능 |

|

진입장벽 |

글로벌 독점기술 |

낮음 |

| (출처: 당사 내부자료) |

이러한 특성으로 인해 당사의 고압 수소 어닐링 장비는 주요 글로벌시스템반도체 제조업체뿐 아니라 국내외 메모리반도체 업체에도 납품되고 있습니다.

한편 고압 수소 어닐링 장비는 반도체 소자를 중수소 또는 수소 가스를 고압으로 어닐링하는 하는 것으로 공정 특성상 고압에 대한 기술적 노하우 및 안정성 확보가 최우선으로 고려되어야 합니다. 당사는 이에 따라 고압에 대한 기술적 노하우 및 안정성 확보하기 위해 압력용기 안전 인증 획득과 안전을 위한 시스템 구성을 우선시하고 있습니다.

당사 설비는 고압 어닐링 장비로 공정 가스는 중수소, 수소, 질소, 산소를 사용하며, 공정 압력 범위는 1기압~25기압까지 고압가스를 사용하므로 고압 용기에 대한 운영 노하우 및 고압에 대한 인증이 필요한 장비입니다. 당사는 장비의 안전성을 최우선으로 고려하여 제작 초기 설계시부터 안전에 대한 인터락을 2중 3중으로 구성하여 안전성을 검증 및 관리하고 있습니다. 고압 공정에 있어 가장 중요한 고압 용기에 대한 안전 인증은 국내 및 해외 고압 인증을 획득한 구조의 압력용기를 제작하여 사용하고 있으며, 유럽권 인증인 PED, 미주권 ASME, 국내 KGS 한국가스안전공사에 고압인증을 획득한 제품을 사용하므로 고객사의 두터운 신뢰를 받고 있습니다.

나. 매출실적

| (단위 : 천원, %) |

| 매출유형 | 품목 | 2021년도(제5기) | 2022도(제6기) | 2023도(제7기) | |||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 제품매출 | 고압수소 어닐링장비 (GENI-SYS) |

88,393,071 | 96.34% | 150,169,733 | 94.25% |

162,690,197 |

90.84% |

| 기타매출(주) | 기타 | 3,359,241 | 3.66% | 9,166,590 | 5.75% |

16,396,463 |

9.16% |

| 합계 | 91,752,312 | 100.00% | 159,336,323 | 100.00% |

179,086,660

|

100.00% | |

| 주) 제품에 대한 부품매출 및 AS매출입니다. |

다. 가격변동추이

당사 제품의 경우 고객사별로 요구되는 품목 및 동일 품목내에서도 다양한 요구 사양차이에 따른 가격 편차가 크기 때문에 제품당 가격을 단순 산정하기 어렵습니다. 또한 사양에 따른 구체적인 가격 변동 사항은 영업적으로 보호되어야 할 필요가 있으므로 제품별 단가를 기재하지 않았습니다.

3. 원재료 및 생산설비

가. 매입 현황

| (단위: 천원) |

| 매입유형 | 품목 | 금액 | 비율 |

| 원재료 | 전장부품 | 6,478,505 | 18% |

| 기구부품 | 28,780,758 | 81% | |

| 기타 | 157,672 | 1% | |

| 합계 | 35,416,935 | 100% |

나. 원재료 가격변동추이

당사의 제품은 대부분 비규격의 주문생산제품으로서, 이에 소요되는 원자재 및 외주비용 역시 매우 다양하여 개별적인 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

다. 생산설비 현황

(1) 생산능력 및 생산실적 등

당사의 제품은 양산체제가 아닌 주문생산에 의하고 있으며, 제품의 특성상 고객사 내장비 설치, 생산외 수리, 고객대응 등의 업무가 포함되어 있어 실질적인 유효 생산능력 산출이 어렵기 때문에 가동률 기재를 생략합니다.

(2) 생산설비의 현황

| (단위: 천원) |

| 과 목 | 기 초 장부가액 |

당 기 증 감 | 당 기 감가상각액 |

기 말 장부가액 |

비 고 |

|---|---|---|---|---|---|

| 토지 | 8,981,345 | - | - | 8,981,345 | - |

| 기계장치 | 203,116 | 1,694,458 | (718,915) | 1,178,659 | - |

| 차량운반구 | 1 | 10,500 | (2,100) | 8,401 | - |

| 공구와기구 | 23,353 | 37,617 | (23,067) | 37,903 | - |

| 비품 | 662,239 | 930,708 | (1,073,346) | 519,601 | - |

| 건설중인자산 | 245,851 | 29,324,442 | - | 29,570,293 | - |

| 합계 | 10,115,905 | 31,997,725 | (1,817,428) | 40,296,202 | - |

(3) 설비의 신설, 매입 계획

| (단위: 평, 천원) |

| 구분 | 소재지 | 규모 | 총소요자금 | 2022년 | 2023년 | 2024년 | 착공예정일 | 준공년월일 | 비고 |

|---|---|---|---|---|---|---|---|---|---|

| 토지 | 화성시 석우동 | 773평 |

8,500,000 |

8,500,000 |

- |

- |

2022년 |

2022년 |

- |

| 건물 | 1,350평 | 28,605,704 | 245,851 | 18,920,596 | 9,439,257 | 2022년 | 2024년 | - | |

| 시설장치 | - | 3,500,000 | - | 3,500,000 | - | 2023년 | 2023년 | 크린룸 등 | |

| 시설장치 | 미국 캘리포니아 | - | 1,500,000 | - | 1,500,000 | - | 2023년 | 2023년 | 연구시설 등 |

| 합계 | 42,105,704 | 8,745,851 | 23,920,596 | 9,439,257 | - | - | - | ||

| 주1) 당사의 생산능력 확장 및 연구개발강화를 위하여 신축공장/연구소 건설을 진행중에 있습니다. 공장건설을 통해 크린룸, 창고, 사무실 등을 확대할 계획입니다. |

| 주2) 당사는 2022.12.16 공장신축 및 연구개발시설 투자를 위하여 333억 규모의 신규시설투자를 의결하였습니다. |

4. 매출 및 수주상황

가. 매출실적

| (단위: 천원) |

| 매출유형 | 품목 | 2023년도 (제7기) |

2022년도 (제6기) |

2021년도 (제5기) |

2020년도 (제4기) |

|

|---|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | 금액 | |||

| 제품매출 | 고압 수소 어닐링장비 |

수출 | 125,080,197 | 116,472,733 |

54,425,071 |

43,651,096 |

| 내수 | 37,610,000 | 33,697,000 |

33,968,000 |

13,530,000 |

||

| 소계 | 162,690,197 | 150,169,733 |

88,393,071 |

57,181,096 |

||

| 기타매출 | 기타 | 수출 | 11,287,131 | 7,255,784 |

2,827,336 |

3,506,952 |

| 내수 | 5,109,332 | 1,910,806 |

531,905 |

486,327 |

||

| 소계 | 16,396,463 | 9,166,590 |

3,359,241 |

3,993,279 |

||

| 합계 | 수출 | 136,367,328 | 123,728,517 |

57,252,407 |

47,158,048 |

|

| 내수 | 42,719,332 | 35,607,806 |

34,499,905 |

14,016,327 |

||

| 소계 | 179,086,660 | 159,336,323 |

91,752,312 |

61,174,375 |

||

나. 판매경로

(1) 판매조직

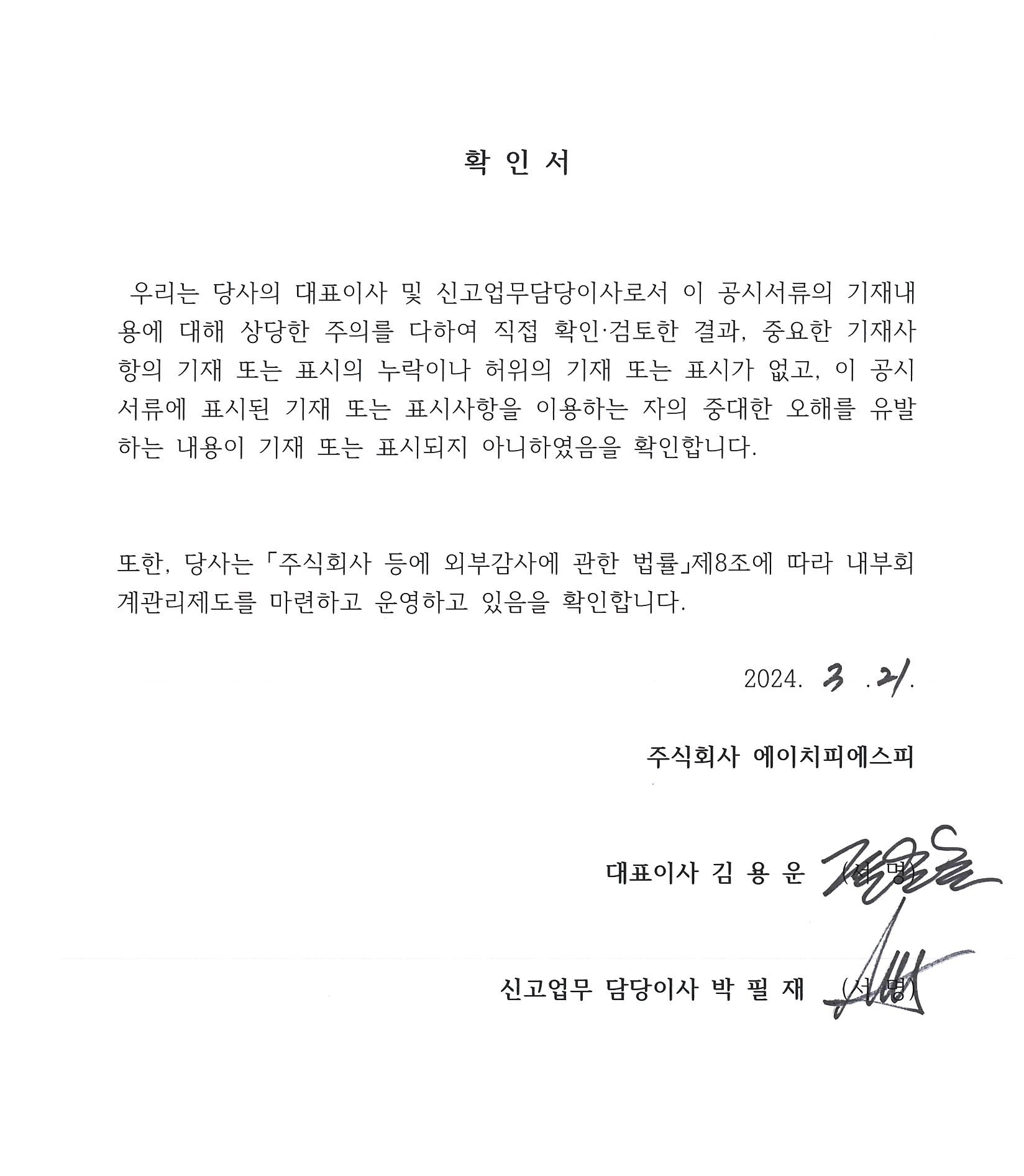

당사의 판매조직은 아시아영업팀, 글로벌영업팀 및 영업관리팀으로 구성되어 있으며, 대표이사가 이를 총괄하고 있습니다. 아시아 영업팀과 글로벌 영업팀에서는 영업관리 및 기술영업 활동을 통하여 기존 고객사 관리 및 신규 고객사 개척 등 능동적인 영업을 진행하고 있습니다.

| [판매조직] |

|

|

판매조직 |

| (출처: 당사 내부자료) |

(2) 부서별 담당업무

| 부서명 | 담당업무 |

|---|---|

| 아시아 영업ㆍ고객지원 글로벌 영업ㆍ고객지원 |

[영업] 1. 신규고객 발굴 및 고객 요청사항 대응 2. 고객사 투자계획 파악 및 영업전략 수립 3. 수주대응 및 납품일정 협의/관리 [고객지원] 1. 현장 안정화 관련 기술지원 2. 고객 요청사항 협의 및 대응 |

| 영업관리ㆍ부품영업 |

[영업관리] 1. 장비 수주 및 전체 매출이력 관리 2. 영업 조직과 대외 연관업무 수행 1. 국내/외 장비 안정화 관련, 소모성/Spare 부품 판매 2. 장비의 무상 보증기간 구분 및 부품 유/무상 공급 판단 3. 판매용 품목의 재고 수준 관리 |

(3) 판매전략

당사는 반도체 소자 계면상의 문제점을 개선하기 위한 고압 수소 어닐링 장비 및 그 파생 모델의 판매를 주력사업으로 하여 사업을 영위하고 있습니다.

당사의 영업 조직은 국내외 반도체 및 반도체 장비 업계에서 20년 이상의 경력을 보유한 전문 인력들로 구성되어 있으며, 현장에서의 고객지원 서비스 조직도 10년 이상의 동종 또는 유사 공정 장비 현장 고객지원 경력을 가진 인력을 주축으로(과반수 이상) 구성되어 있습니다. 이러한 오랜 현장에서의 경험과 숙련된 노하우를 가진 인력들을 바탕으로, 고객과 긴밀하게 접촉하며 고객이 필요로 하고 있는 생산성 향상, 수율 향상 및 제조 관리 상의 난관과 문제를 해결하기 위한 지원을 지속적으로 제공하고 있습니다.

또한, 반도체 분야의 오래된 고유 특성인 집적도의 향상을 위한 소자 구조의 미세화에 따라 소자 개발 중에 발생할 수 있는 문제에 대하여, 사전 기판 실험(Wafer Demonstration Test) 및 기술 협의를 통해 해결안을 모색하기 위한 활동을 지속적으로 진행하고 있으며, 이를 바탕으로 기술 마케팅 전략을 유지하고 있습니다. 이와 더불어 당사에서는 현재의 상태에 머무르지 않고 지속가능한 사업 성장과 매출 증대의 속도를 증가시키기 위하여 다양한 마케팅 전략을 활용하고 있습니다.

- 고객과의 기술 전략 및 교류 회의를 통한 지속적 공정 적용 전략

당사는 설립 이래 계속하여, 다수의 시스템 반도체 Top-Tier 제조사를 고객사로 확보하여 사업을 영위하고 있으며, 해당 고객사들의 차세대 소자 개발에 선도적으로 기여하기 위하여, 각 고객사의 핵심 연구 개발 부서 (R&D)와 정기/비정기적인 기술 전략 및 교류 회의 (Technical Road Map 및 Technical Exchange Meeting)를 실시하고 있습니다. 이를 통해 다음 Tech-node (소자 미세화 지표, 예. 5nm, 3nm 노드 등)와 새로운 소자 구조 (집적도를 높이기 위한 3차원 소자 구조, 예. GAA 즉 Gate All Around 등)의 개발 단계에서부터, 각 고객사의 연구 개발 부서와 사전 협의를 진행하여 개선점과 필수 요소에 대한 선행 파악 및 조치를 시행하고 있습니다. 이는 기존 고객들이 다시 당사의 장비를 선택하게 만드는 효율성이 높은 선도 전략이라고 할수 있습니다.

- 연구기관과의 전략적 제휴

당사는 기존 고객사의 연구 개발 조직과의 협력만에 머무르지 않고, 벨기에 브뤼쉘에위치한 세계 최대 반도체 연구소인 IMEC과의 전략적 연구개발 협력을 지속하고 있습니다. 실제로 imec에는 당사의 GENI-SYS 장비가 설치되어 있으며, IMEC의 핵심 연구원들이 당사의 GENI-SYS 장비를 사용하여 시스템 LSI, NAND Flash 메모리와 DRAM메모리 등 반도체 각 소자와 관련된 연구를 지속해 왔으며, 그 결과를 바탕으로 논문 및 자료로 발표하고 있습니다. 또한 해외 연구 기관에 국한하지 않고, 국내 POSTECH (포항공대)와 기술자문 계약(2024년까지 3개년 계약)을 맺고 당사의 사업 영역 확장에 필요한 미래 기반 기술에 대한 선도적 검토와 접근을 진행하고 있습니다

- 신사업 전략

당사는 기존 시스템 반도체 분야에만 국한하지 않고, NAND Flash와 DRAM 메모리 분야의 선도 기업과 공동개발계약 및 공동평가계약을 통해 당사의 주요 제품인 GENI0-SYS HT와 GENI-SYS O2 장비를 메모리 분야로 확대적용 시험하여 이 중 일부 장비에 대한 실제 양산 확대 적용을 완료하였으며, 일부장비의 양산적용을 위한 지속적인 해당 고객사 현장 지원 및 기술 전략 회의를 진행해 오고 있습니다.

해당 고객사에서의 안정적인 대량 생산 적용을 기반으로 하여, 타 고객사로의 이전 확대 적용을 위한 전략을 계획하고 있으며, 그 시작 단계로 소자 기판 실험(Wafer Demonstraion Test)를 진행하고 있습니다.

또한 해외 DRAM 메모리 고객사와의 사전 평가 기판 실험 (Wafer Demonstration Test)도 성공적으로 완료하였으며, 해당 고객사의 다국적 기반의 대량 생산 공장에 적용을 위한 협의가 진행되고 있습니다.

다. 수주현황

수주잔고에 대한 상세 내용은 거래 상대방과의 영업과 관련된 기밀 또는 고객사의 신규 프로젝트 등 비공개 사항으로 관련 내용을 공시할 경우 거래 상대방의 영업에 현저한 손실을 초래할 수 있다고 판단됩니다. 이에 보고서에 수주계약 현황을 기재하여야 하나 상기 사유에 근거하여 해당 내용 기재를 생략합니다.

5. 위험관리 및 파생거래

회사가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|---|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 및 통화옵션 |

|

신용위험 |

현금성자산, 매출채권, 파생상품, 채무상품, 계약자산 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도, L/C 채무상품 투자지침 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

가. 시장위험

(1) 외환위험

보고기간말 현재 외환 위험에 노출되어 있는 회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

|

금융자산 |

||

| 현금및현금성자산 | 36,010,820 | 1,406,683 |

| 단기금융상품 | 90,902,700 | 63,998,650 |

| 매출채권(주) | 2,826,146 | 3,033,806 |

| 임차보증금 | 37,777 | 37,129 |

|

금융부채 |

||

|

매입채무 |

4,961,893 | 136,837 |

|

미지급금 |

1,391,209 | 5,136,658 |

주) 대손충당금 차감 전 금액입니다.

(2) 민감도분석

회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시 금융상품으로부터 발생합니다.

USD 환율 변동이 손익에 미치는 영향이 당기에 증가한 것은 USD 외화예금 증가에 기인합니다. 회사의 기타 환율위험에 대한 노출은 유의적이지 않습니다.

| (단위: 천원) |

|

구 분 |

세전 이익에 대한 영향 |

자본에 대한 영향 |

|||

|---|---|---|---|---|---|

|

당기 |

전기 |

당기 |

전기 |

||

|

미국 달러/원 |

10% 상승시 |

12,342,434 | 6,320,444 | 9,627,099 | 4,759,643 |

|

10% 하락시 |

(12,342,434) | (6,320,444) | (9,627,099) | (4,759,643) | |

| 일본 엔/원 |

10% 상승시 |

- | (167) | - | (130) |

|

10% 하락시 |

- | 167 | - | 130 | |

나. 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

(1) 위험관리

회사는 은행 및 금융기관의 경우 A 신용등급 이상과만 거래하며, 회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

(2) 금융자산의 손상

회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권과 계약자산

회사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용하며, 기대신용손실을 측정하기 위해 신용위험 특성과 연체일을 기준으로 구분하였습니다.

사업보고서 작성 기준일 현재 매출채권 및 계약자산에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구분 |

정상 |

3개월 초과 |

6개월 초과 연체 |

9개월 초과 연체 |

12개월 초과 연체 |

계 |

|---|---|---|---|---|---|---|

|

당기말 |

||||||

|

기대 손실률 |

0.45% | 13.42% | 23.83% | 49.71% | 100.00% | 10.08% |

|

총 장부금액 - 매출채권 |

1,608,758 | 17,562 | 710,577 | 125,579 | 395,199 | 2,857,675 |

| 총 장부금액 - 계약자산 | 3,616,655 | - | - | - | - | 3,616,655 |

|

손실충당금 |

23,338 | 2,357 | 169,297 | 62,428 | 395,199 | 652,619 |

|

전기말 |

||||||

|

기대 손실률 |

0.22% | 8.39% | 19.85% | 41.19% | 100.00% | 13.19% |

|

총 장부금액 - 매출채권 |

1,320,250 | 67,381 | 298,829 | 437,219 | 995,476 | 3,119,155 |

| 총 장부금액 - 계약자산 | 6,415,083 | - | - | - | - | 6,415,083 |

|

손실충당금 |

16,865 | 5,655 | 59,320 | 180,091 | 995,476 | 1,257,407 |

당기 및 전기 중 매출채권과 계약자산의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 |

당기 |

전기 |

|---|---|---|

|

기초 |

1,257,407 | 86,344 |

|

당기손익으로 인식된 손실충당금의 증가(감소) |

(604,788) | 1,171,063 |

|

기말 |

652,619 | 1,257,407 |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 회수를 더 이상 합리적으로 예상할 수 없는 지표에는 거래처의 부도 및 파산 등이 포함됩니다.

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

(나) 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 미수금, 미수수익 등이 포함됩니다. 상각후원가로 측정하는 기타 금융상품은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로간주합니다. 보고기간말 현재 상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단됩니다.

다. 유동성위험

회사는 유동성위험을 관리하기 위하여 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 회사의 경영진은 영업활동에서 발생하는 현금흐름과 보유금융자산으로 금융부채의 상환이 가능하다고 판단하고 있습니다.

유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 12개월이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다.

| (단위: 천원) |

|

당기말 |

1년 미만 |

1년 ~ 2년 |

2년 ~ 5년 |

5년 초과 |

합계 |

장부금액 |

|---|---|---|---|---|---|---|

| 매입채무 | 6,388,776 | - | - | - | 6,388,776 | 6,388,776 |

| 리스부채 | 1,020,334 | 819,273 | 568,502 | - | 2,408,109 | 2,235,191 |

| 기타채무(*1) | 2,192,404 | - | - | - | 2,192,404 | 2,192,404 |

| 합계 | 9,601,514 | 819,273 | 568,502 | - | 10,989,289 | 10,816,371 |

(주1) 종업원급여 관련 부채 및 고객과의 계약과 관련된 부채가 제외되어 있습니다.

| (단위: 천원) |

|

전기말 |

1년 미만 |

1년 ~ 2년 |

2년 ~ 5년 |

5년 초과 |

합계 |

장부금액 |

|---|---|---|---|---|---|---|

| 매입채무 | 2,917,039 | - | - | - | 2,917,039 | 2,917,039 |

| 리스부채 | 1,033,644 | 993,691 | 1,353,505 | - | 3,380,840 | 3,048,224 |

| 기타채무(주1) | 3,900,633 | - | - | - | 3,900,633 | 3,900,633 |

| 합계 | 7,851,316 | 993,691 | 1,353,505 | - | 10,198,512 | 9,865,896 |

(주1) 종업원급여 관련 부채 및 고객과의 계약과 관련된 부채가 제외되어 있습니다.

라. 자본위험관리

자본관리의 주 목적은 회사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다. 회사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당기 중 자본관리의 목적, 정책및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

회사는 부채총계를 자본총계로 나눈 부채비율을 사용하여 감독하고 있습니다. 보고기간종료일 현재 부채비율은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당기말 |

전기말 |

|---|---|---|

| 부채 | 43,607,318 | 65,554,608 |

| 자본 | 277,080,289 | 195,371,869 |

| 부채비율 | 16% | 34% |

마. 파생상품 거래현황

당사는 사업보고서 기준일 현재 해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

당사는 보고서 제출일 현재 회사의 일상적인 영업활동 이외에 회사의 재무상태에 중요한 영향을 미치는 비경상적인 주요계약은 존재하지 않습니다.

나. 연구개발활동

(1) 연구개발조직

당사는 연구개발 및 기술 기반 회사로 수준 높은 연구개발 인력을 보유하기 위한 많은 투자를 하고 있습니다. 당사는 고객사의 기술적 요구사항을 즉각적으로 대응하기 위해 미국과 국내 R&D center를 설립하였으며, 이후 고압 수소 어닐링 부문의 기술 격차를 확대 및 신규제품 개발을 위해 국내 부설 연구소를 설립 및 세계 최고 반도체 연구기관 imec 공동연구개발 협약을 맺었습니다.

당사의 연구조직은 고객들의 생산 현장에서 수집된 고객의 눈높이에서 문제점을 발굴하는 것으로부터 시작하며, 고객사 현장에서 발생되는 문제의 원인을 심층적으로 검토하여 규명하고 해결방법을 제안합니다. 또한 시장 변화에 대응하기 위하여 기초연구와 생산을 위한 각종 정보를 창출하고 생산부문에 전달하는 과정을 기본적인 업무로 규정합니다. 연구개발의 선순환 구조를 완성시키기 위하여 당사는 연구조직을 개발, 엔지니어링, 설계, 부문으로 구분하여 효율적으로 교육 및 업무 영향 상향을 위해 관리하고 있습니다.

- 개발 분야

당사 연구개발 부서의 개발 담당 연구원은 국내 및 해외 고객의 현장에서 수집된 정보를 기초로 고객의 눈높이를 맞추기 위해 다양한 실험을 통하여 고객의 문제점을 재현하고 분석하여, 고객의 문제를 해결할 수 있는 방안을 도출하기 위한 기초 데이터 확보 및 제품 개발 방향 제시 등 기초적인 연구활동를 담당하고 있습니다.

- 엔지니어링 담당

당사 연구개발 부서의 엔지니어링 담당 연구원은 개발 담당의 개발업무 완료 후 도출된 결과를 양산 장비에 적용하기 위하여 개발 설계를 위한 엔지니어링을 담당하고 있습니다.

| [연구 프로젝트 수행 과정] |

|

|

연구 프로젝트 수행과정 |

| (출처: 당사 내부자료) |

(2) 연구개발비용

| (단위: 천원) |

| 과목 | 제7기 | 제6기 | 제5기 | |

|---|---|---|---|---|

| 원재료비 | 491,262 | 973,462 | 372,226 | |

| 인건비 | 3,043,887 | 3,359,140 | 3,452,421 | |

| 감가상각비 | 210,517 | 100,000 | 100,683 | |

| 위탁용역비 | - | - | - | |

| 기타 | 978,092 | 741,757 | 640,437 | |

| 연구개발비용 계 | 4,723,758 | 5,174,360 | 4,565,767 | |

| 회계 처리 |

판매비와관리비 | 4,723,758 | 5,174,360 | 4,565,767 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계 ÷ 당기매출액 ×100] |

2.64% | 3.25% | 4.98% | |

7. 기타 참고사항

가. 상표 관리정책 및 고객관리 정책 등이 사업에 미치는 중요한 영향

당사는 보고서 제출일 기준 현재 해당사항이 없습니다.

나. 지적재산권 보유현황

보고서 제출일 현재 당사의 지적재산권 보유 현황은 다음과 같습니다.

| [특허 등록내역] |

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 |

만료일 | 적용제품 | 출원국 |

| 1 | 특허권 | 3차원 플래시 메모리 소자의 제조 방법 | 에이치피에스피 포항공대산학협력단 |

2018.02.02 | 2020.11.11 | 2038.02.02 | GENI-SYS | 대만 |

| 2 | 특허권 | 중수소를 회수하는 방법 및 장치 | 에이치피에스피 | 2014.10.15 | 2021.07.30 | 2034.10.15 | GENI-SYS | 한국 |

| 3 | 특허권 | 듀테륨 복구를 위한 방법과 장치 | 에이치피에스피 | 2014.07.31 | 2016.02.09 | 2034.07.31 | GENI-SYS | 미국 |

| 4 | 특허권 | 듀테륨 복구를 위한 방법과 장치 | 에이치피에스피 | 2015.12.07 | 2018.03.27 | 2035.05.30 | GENI-SYS | 미국 |

| 5 | 특허권 | 듀테륨 복구를 위한 방법과 장치 | 에이치피에스피 | 2015.07.30 | 2019.03.01 | 2035.07.30 | GENI-SYS | 대만 |

| 6 | 특허권 | 중수소를 회수하는 방법 및 장치 | 에이치피에스피 | 2015.07.10 | 2020.10.23 | 2035.07.10 | GENI-SYS | 중국 |

| 7 | 특허권 | 반도체 열처리방법 | 에이치피에스피 포항공대산학협력단 |

2017.02.03 | 2018.10.26 | 2037.02.03 | GENI-SYS | 대한민국 |

| 8 | 특허권 | 반도체 열처리방법 | 에이치피에스피 포항공대산학협력단 |

2018.02.02 | 2019.09.21 | 2038.02.02 | GENI-SYS | 대만 |

| 9 | 특허권 | 3차원 플래시 메모리 소자의 제조방법 | 에이치피에스피 포항공대산학협력단 |

2017.02.02 | 2018.10.26 | 2037.02.02 | GENI-SYS | 대한민국 |

| 10 | 특허권 | 저항 변화 메모리 소자 및 그 제조방법 | 에이치피에스피 포항공대산학협력단 |

2015.10.28 | 2017.09.18 | 2035.10.28 | GENI-SYS | 대한민국 |

| 11 | 특허권 | 반도체 기판 처리장치 | 에이치피에스피 | 2014.01.20 | 2016.08.11 | 2034.01.20 | GENI-SYS | 대한민국 |

| 12 | 특허권 | 고압가스 기반의 반도체기판 열처리를 위한 온도제어장치 | 에이치피에스피 | 2014.01.20 | 2015.12.03 | 2034.01.20 | GENI-SYS | 대한민국 |

| 13 | 특허권 | 반도체 기판 처리용 냉각장치 | 에이치피에스피 | 2014.01.20 | 2015.12.03 | 2034.01.20 | GENI-SYS | 대한민국 |

| 14 | 특허권 | 고압 열처리를 이용한 스핀 온 글래스 절연막 형성방법 | 에이치피에스피 포항공대산학협력단 |

2014.04.23 | 2015.11.19 | 2034.04.23 | GENI-SYS | 대한민국 |

| 15 | 특허권 | 풉에 로딩된 반도체 기판의 매핑 장치 | 에이치피에스피 | 2014.01.20 | 2015.11.19 | 2034.01.20 | GENI-SYS | 대한민국 |

| 16 | 특허권 | 반도체 기판 처리용 챔버 개폐장치 | 에이치피에스피 | 2014.01.20 | 2015.09.08 | 2034.01.20 | GENI-SYS | 대한민국 |

| 17 | 특허권 | 고압가스 열처리를 위한 컴퓨터 판독장치 | 에이치피에스피 | 2013.07.03 | 2015.01.20 | 2026.02.10 | GENI-SYS | 미국 |

| 18 | 특허권 | 고압가스 열처리를 위한 방법 | 에이치피에스피 | 2009.02.04 | 2013.07.09 | 2032.03.01 | GENI-SYS | 미국 |

| 19 | 특허권 | 고압 가스 어닐링 장치 및 방법 | 에이치피에스피 | 2007.01.12 | 2013.03.22 | 2027.01.12 | GENI-SYS | 일본 |

| 20 | 특허권 | 반도체 설비용 중수소 가스 재활용 시스템 | 에이치피에스피 | 2013.12.31 | 2014.12.30 | 2033.12.31 | GENI-SYS | 대한민국 |

| 21 | 특허권 | 고압 산소 열처리를 통한 반도체 소자의 제조방법 | 에이치피에스피 | 2007.07.26 | 2014.09.12 | 2027.07.26 | GENI-SYS | 대한민국 |

| 22 | 특허권 | 플래시 메모리의 제조방법 | 에이치피에스피 | 2007.01.29 | 2008.12.12 | 2027.01.29 | GENI-SYS | 대한민국 |

| 23 | 특허권 | 플래시 메모리의 제조방법 | 에이치피에스피 | 2008.01.28 | 2009.05.05 | 2028.01.28 | GENI-SYS | 미국 |

| 24 | 특허권 | 플래시 메모리의 제조방법 | 에이치피에스피 | 2008.01.29 | 2011.12.22 | 2028.01.29 | GENI-SYS | 일본 |

| 25 | 특허권 | 플래시 메모리의 제조방법 | 에이치피에스피 | 2008.01.28 | 2013.07.01 | 2028.01.28 | GENI-SYS | 대만 |

| 26 | 특허권 | 고압 수소 열처리를 이용한 저온 구리 웨이퍼 본딩 방법 | 에이치피에스피 | 2006.07.28 | 2008.05.22 | 2026.07.28 | GENI-SYS | 대한민국 |

| 27 | 특허권 | 고압 수소 열처리를 이용한 SOI MOSFET 제조방법 | 에이치피에스피 | 2006.07.28 | 2007.10.23 | 2026.07.28 | GENI-SYS | 대한민국 |

| 28 | 특허권 | 고압가스 열처리를 위한 방법 및 장치 | 에이치피에스피 | 2006.05.30 | 2007.10.05 | 2026.05.30 | GENI-SYS | 대한민국 |

| 29 | 특허권 | 고압 수소 열처리를 이용한 고유전율 절연막 제조공정 | 에이치피에스피 | 2003.06.30 | 2005.10.04 | 2023.06.30 | GENI-SYS | 대한민국 |

| 30 | 특허권 | 반도체 챔버의 공정 전과 공정 후 잔류가스 검출 장치 | 에이치피에스피 | 2021.12.20 | 2022.05.06 | 2041.12.20 | GENI-SYS | 대한민국 |

다. 사업영위에 중요한 영향을 미치는 법규 및 규제사항

당사는 보고서 제출일 기준 현재 해당사항이 없습니다.

라. 사업영위와 관련하여 환경물질의 매출 또는 환경보호와 관련 규제 준수 여부 및 환경개선설비에 대한 자본지출 계획

당사는 보고서 제출일 기준 현재 해당사항이 없습니다.

마. 시장여건 및 영업의 개황

1. 산업의 특성, 성장성, 경기변동의 특성

1-1) 산업의 특성

최근의 반도체 산업은 반도체의 설계와 제조를 모두 수행하는 종합반도체 회사(Integrated Device Manufactur, 이하 “IDM”) 중심에서 시스템반도체의 설계와 개발만을 수행하는 팹리스(Fabless), 반도체 제조를 전담하는 파운드리(Foundry), 패키징&테스팅(Packaging&Testing) 기업으로 분화되어 각 분야별 전문성을 요구하고 있습니다. 80년대 이전만 하더라도 반도체 산업은 IDM(종합반도체 업체) 위주로 성장하였으며 이들은 설계에서부터 Fab, 조립/테스트, 판매 등까지 한 기업에서 일괄적으로 처리하였습니다.

그러나 80년대 후반 IC설계혁명에 따라 팹리스, 파운드리 등 전문화된 업체가 생성되었으며 95년 이후 FPGA(Field Programmable Gate Array)의 개발로 칩에 대한 평가가 가능해지면서, 칩의 집적화와 함께 대량 양산체계가 만들어지면서 반도체 산업은 급격하게 성장할 수 있는 기술혁명을 이뤘습니다. 이에 따라 설비투자 규모가 커지게 되고, 산업의 경기 변동이 확대됨에 따라서 IDM 비즈니스는 점차 많은 위험을 내포하게 되었으며, 이 과정에서 소규모 투자로 전문성을 확보하거나, 대규모 투자 리스크 회피를 위해 외주 형태의 산업구조 등 다양한 형태의 모델이 생성되었습니다.

우리나라는 메모리반도체를 주로 생산하고 있어, 메모리에 대한 분류는 구체화되고 있으나, 메모리가 아닌 반도체는 비메모리라고 칭하고 있습니다. 메모리 반도체는 하나의 기업이 설계에서 제품 생산까지 모두 수행하는 IDM방식이 효율적이지만, 시스템 반도체는 수요자의 요구 및 제품이 매우 다양하기 때문에 각 공정별로 특화된 기업에 의한 분업화가 가능합니다. 이에 따라, 메모리반도체는 대형기업이 설계부터 생산까지 담당하는 종합반도체기업(IDM) 중심의 사업구조가 정착되어 있으며, 비메모리반도체는 수요자 주문형 방식으로 설계전문기업(Fabless), 위탁생산전문기업(Foundry) 등의 분업이 일반적입니다.

1-2) 산업의 성장성

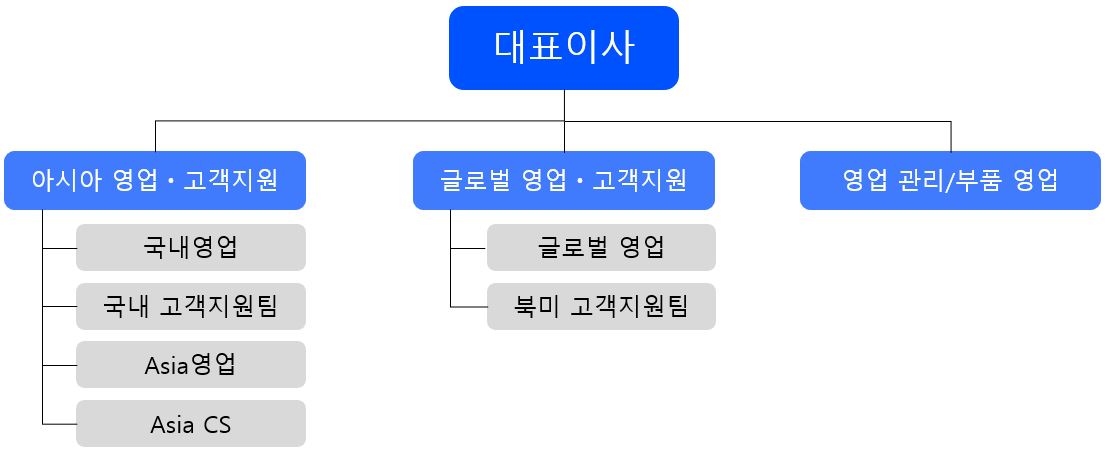

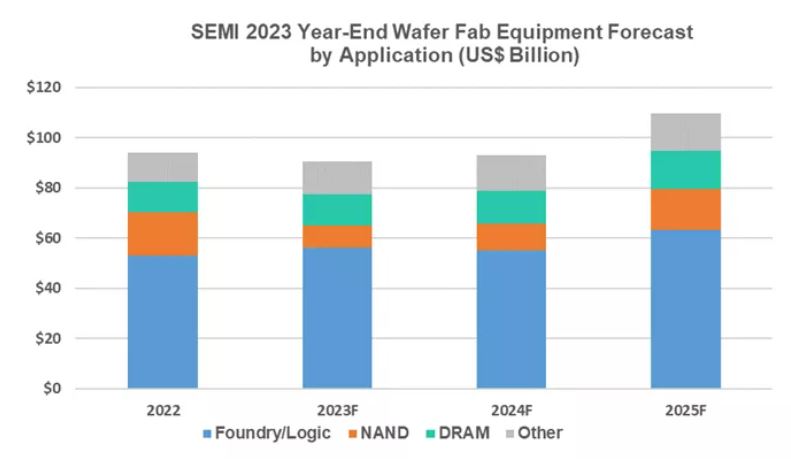

2023년 전세계 반도체 시장은 러시아ㆍ우크라이나 전쟁, 주요국 금리 인상 등에 따른 글로벌경기 둔화 속에 중국 시장 위축, 반도체 가격 하락 등의 악재가 겹치면서 성장이 둔화 되었습니다.

그러나 최근 자율주행, AI 등 4차산업 관련 분야의 빠른성장으로 반도체 시장의 성장이 회복될 것으로 전망됩니다. 시장조사전문기관 WSTS에 따르면 2024년 반도체산업의 시장규모는 차세대 반도체 및 신규제품에 대한 투자로 전년 대비 13.1% 증가한 5,884억달러로 전망됩니다.

|

|

분야별 반도체 시장 규모(WSTS Forecast Summary) |

| (출처: WSTS, 2023년 11월) |

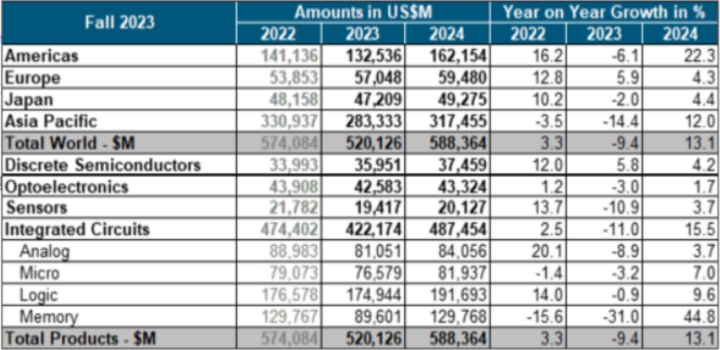

한편 2023년 전세계 반도체 전공정(Front-End) 장비투자액은 2022년 대비 15% 감소한 840억 달러로 추정하고 있습니다. 그러나 2024년에는 고성능 컴퓨팅(High Performance Computing, HPC)과 메모리 반도체의 수요증가등으로 2023년 대비 15%상승한 970억달러 규모의 반도체 전공정 장비투자를 전망하고 있습니다.

![이미지: [반도체 전공정(Front End)투자전망]](fab.jpg) |

|

[반도체 전공정(Front End)투자전망] |

| (출처: World Fab Forecasr Report, 3Q2023, SEMI) |

1-3) 경기변동의 특성

세계 반도체 시장은 제품 수명 주기가 매우 짧으며, 새로운 제품의 생산을 위해서는 대규모 투자가 필요한 장치 산업의 특성을 가지고 있습니다. 아울러, 과거에는 실리콘 사이클의 순환에 따라 호황과 불황을 반복해 왔으며, 이는 주요 수요처인 미국의 거시경제 순환 사이클(Business Cycle)과의 연관성이 매우 컸습니다. 그러나 최근에는 중국 및 인도 등 신흥시장의 비중이 확대되고 경쟁력이 부족한 업체들이 일부 구조조정 되어 반도체 산업 경기 변동 폭이 점진적으로 낮아지는 추세에 있습니다.

또한 전통적인 반도체산업의 주요 수요산업인 PC와 스마트폰에서 4차 산업혁명과 관련된 기업용 데이터센터 등으로 이동하였으며, 이에 따라 반도체 수요처도 다변화되었습니다. 이에 따라 반도체산업의 경기순환 주기가 짧아지는 경향을 보이고 있으며, 호황과 불황의 폭도 축소되는 추세를 보이고 있습니다.

한편 반도체 장비 산업은 반도체 소자기술의 급격한 발전에 따라 장비 교체 주기가 점점 짧아지면서 차세대 Device 생산에 적합한 신규 장비의 개발 및 기존 장비의 개선을 지속적으로 수행해야 되는 특징이 있습니다. 따라서 메모리 장치 등 최종 소비재에 대해 꾸준히 제품 수요가 있을 경우 반도체 장비 업체 입장에서 차세대 기술을 탑재한 신규 장비나 기존 장비의 교체 수요가 존재할 것이므로, 반도체 시장의 급격한 경기 변동이나 반도체 소자업체의 설비 투자 계획 등의 영향력은 점차 줄어드는 추세입니다.

특히 당사가 영위하는 고압수소어닐링 장비의 경우 공정의 미세화진행에 따라 중요한 공정 장비로 부각되고 있으며, 기술적 난이도로 인해 진입장벽이 높음을 감안할 때 여타 장비와 달리 경기 변동 등의 외부 요인에 제한적일 것으로 전망하고 있습니다.

2. 국내외 시장여건(시장의 안정성, 경쟁상황, 시장점유율 추이)

2-1) 시장의 안정성

시장조사전문기관 SEMI에 따르면 2023년 반도체 장비투자가 전년대비 감소했음에도 불구하고, 반도체 장비 수요의 절반이상을 차지하는 Logic/Foundry의 장비투자는 2022년 대비 6%증가한 563억 달러가 추정됩니다. 향후 Logic/Foundry 장비투자는 2024년은 전년대비 소폭 감소 할것으로 예상되지만, 2025년도 다시금 증가할 것으로 전망되며, 첨단기술(leading-edge)중심의 투자가 진행될 것으로 전망됩니다.

|

|

반도체 Application별 장비투자 전망 |

| (출처: Equipment Market Data Subscription, Dec 2023, SEMI) |

2023년 큰 폭으로 감소하였던 메모리반도체 관련 투자는 2024년 이후 투자가 재개되면서 2025년까지 지속적으로 증가할 것으로 예상됩니다. 특히 DRAM부문에서는 HBM의 수요증가에 힘입어 메모리반도체 투자를 주도할 것으로 전망하고 있습니다.

2-2) 경쟁상황

시스템 Logic/Foundry(이하 "LSI") 제조사들은 제조 공정 상의 다층 박막 구조를 형성하면서 발생하는 계면에서의 결함 구조로 인해, 최종 전자 소자의 성능 불량 및 신뢰성 악화에 따른 생산 수율 저하 문제에 직면해 왔습니다. 당사는 고압수소어닐링 장비인 GENI-SYS 장비를 사용하여, 20기압(atm)의 고압 환경에서 반도체 소자 구조 내의 다층 박막 구조 중 각각의 박막 계면에 수소/중수소를 높은 압력으로 주입하여 결함 구조를 개선하는 것을 공정 분야의 원천 기술로 하며, 해당 공정을 위한 장비의 제어 및 제조에 관련된 독보적인 원천 기술을 보유하고 있습니다.

당사는 이러한 고압수소어닐링 공정의 구현을 위한 GENI-SYS 장비의 구조와 제어 및 제조에 직결된 독보적인 기술을 바탕으로, 세계 유수의 시스템 LSI 제조사에 지난 수년간 100여대 이상 GENI-SYS를 납품하였으며, 해당 각 소자 제조 고객사들의 대량 생산 공장에서 사용되고 있습니다. 특히 발화의 3요소 중 하나가 되는 수소/중수소 가스의 자연발화점인 섭씨 600℃ 이하에서, 수소/중소를 공정 확산로 (Process Chamber)내에 가압하여 20기압(atm) 상태에서 안전하게 결함 구조를 개선하는 공정은 당사의 GENI-SYS 장비가 유일하게 제조 공정 상의 안정성 및 생산성 검증을 완료하여 전면 적용 중에 있습니다.

이로 인해 당사의 고압수소어닐링 장비는 지적재산권과 축적된 고난위 기술로 강력한 진입장벽을 가지고 있으며, 이런 선도 제품을 중심으로 일반 제품과 함께 모듈화한 융합 제품도 자연스럽게 높은 진입장벽을 가지게 됩니다. 예를 들어 고압 수소(중수소) 장비를 제작 운영하는 기술 노하우는 당사의 고압수소어닐링 장비 제품화를 위해 습득해야 할 기술의 진입장벽이 높기 때문에 경쟁사가 새롭게 시장에 진입하기 위해서는 시장진입 초기에 기술 습득을 위한 시간과 자금에 상당한 투자를 동반하여야 시장 진입이 가능합니다. 그러나 초기에 상당한 투자를 진행하기에는 투자비에 비하여 반도체와 같은 전자산업의 특성상 시장에 진입할 수 있는 가능성이 크지 않기 때문에 신규 진입자의 경우 투자 결정이 매우 어려울 수밖에 없습니다.

2-3) 시장점유율 추이

공고일 현재 반도체 고압수소어닐링 장비부분의 경우 당사가 독점적 지위를 누리고 있기 때문에 유사 업종 회사의 공시자료 부족 등으로 세분화된 시장점유율 산출은불가능합니다.

3. 회사의 경쟁우위

3-1) 기술의 완성도

GENI-SYS는 반도체 전공정이 미세화되면서 반도체 소자 계면상 발생할 수 있는 문제를 개선하기 위해 출시되었습니다. High-K 소재는 기존 SiO2 대비 유전율이 5배 향상되어 미세화 공정에 필수적으로 사용되어야하지만 그에 따라 계면에 defect가 발생하는 예상치 못한 부작용이 발생하였습니다. GENI-SYS는 이러한 부작용을 해소해주는 고압수소어닐링을 제공하는 장비입니다.

당사는 전세계적으로 유일하게 고압 어닐링 솔루션을 보유하고 있습니다. 기존 foaming 가스 어닐링 환경에서 구현되는 4% 미만의 낮은 중수소/수소 농도는 어닐링 공정에 미흡하였으며, 공정에 적용한 600℃ 이상의 높은 온도는 Metal Gate 및 금속배선에 변질을 유발시켜 공정 미세화에 치명적인 데미지를 주었습니다. 반면 당사는 고압에서 가스 농도를 높여 저온 공정을 가능케하는 고압어닐링 공정을 개발하여 고객사의 낮은 수율 문제를 획기적으로 개선하였습니다. 신청서 제출일 현재 동사는 폐쇄형 furnace 구조로 설계되어 압력 수준을 20~25기압(atm)까지 높이고, 수소농도를 최대 100%까지 극대화할 수 있는 기술을 보유하고 있습니다.

이러한 글로벌 원천 기술을 바탕으로 국내 반도체 장비업체 중에 글로벌 Top-tier 고객사를 포함한 다수의 고객을 확보하고 있으며, 글로벌 독점적 원천기술을 기반으로 향후에도 고객사가 확대될 것으로 예상되고 있습니다.

3-2) 기술의 경쟁우위도

당사의 GENI-SYS 제품은 기존에 저압, 고열의 어닐링 장비와는 근본적으로 다른 제품으로, 출시된지 15년이 지난 현재에도 이와 같은 기능을 구현할 수 있는 공정장비는 존재하지 않습니다. 450℃ 이하의 온도 환경에서 100% 수소농도를 유지할 수 있는 동사만의 기술력은 업계에서 압도적인 어닐링 성능을 보이고 있으며, 중장기적으로도 GENI-SYS 제품과 경쟁할 수 있는 장비가 출시되기는 어려울 것으로 예상하고 있습니다.

| [어닐링장비 비교분석] |

|

구분 |

고압 수소 어닐링장비 |

고온 어닐링장비 |

|

공정온도 |

250 ~ 450℃ |

600 ~ 1,100℃ |

|

압력 |

1 ~ 25 ATM |

1 ATM |

|

수소농도 |

100% hydrogen |

< 5% hydrogen |

|

적용공정 |

2nm~16 nm 공정 적용 중 |

16nm 이하 공정 적용불가능 |

|

진입장벽 |

글로벌 독점기술 |

낮음 |

|

장비업체 |

동사 |

도쿄 일렉트론(TEL), 원익 IPS 등 |

출처: 당사 내부자료

당사 설비는 고압 수소 어닐링 장비로 공정 가스는 중수소, 수소, 질소, 산소를 사용하며, 공정 압력 범위는 1~25기압(atm)까지 고압가스를 사용하므로 고압 용기에 대한 운영노하우 및 고압에 대한 인증이 필요한 장비입니다. 안정성이 최우선 과제인 반도체 산업에서 동사는 고객사의 신뢰를 확보하기 위해 inter-lock을 2중 3중으로 구성하여안정성을 검증 및 인정받았습니다.

성능과 안정성을 고객사로부터 인정받은 당사의 GENI-SYS 제품은 보고서 제출일 현재 경쟁 제품이 존재하지 아니합니다. 당사는 향후에도 이러한 기술격차를 확대하기 위해 기존 고압 어닐링 기술의 개선뿐만 아니라 고유전막이 사용되는 메모리 소자와 다른 소자의 Application에 적용하기 위하여 새로운 기술을 추가하고 있으며, 또한 안전을 강화시키는 연구 개발을 지속적으로 수행하여 신기능을 구현한 장비를 2-3년 마다 출시하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

| (단위 : 백만원) |

| 사업연도 구분 |

제7기 | 제6기 | 제5기 |

| 2023년 12월 말 | 2022년 12월 말 | 2021년 12월 말 | |

| [유동자산] | 275,836 | 245,047 | 86,884 |

| 현금및현금성자산 | 43,324 | 130,015 | 54,236 |

| 매출채권 | 2,205 | 1,862 | 5,788 |

| 재고자산 | 24,224 | 33,893 | 17,543 |

| 기타금융자산 | 197,122 | 66,199 | 679 |

| 기타유동자산 | 8,961 | 13,078 | 8,638 |

| [비유동자산] | 44,852 | 15,879 | 4,738 |

| 유형자산 | 40,296 | 10,116 | 1,036 |

| 무형자산 | 1,707 | 263 | 270 |

| 기타비유동자산 | 2,849 | 5,500 | 3,432 |

| 자산총계 | 320,688 | 260,926 | 91,622 |

| [유동부채] | 41,555 | 63,423 | 36,315 |

| [비유동부채] | 2,053 | 2,131 | 2,558 |

| 부채총계 | 43,608 | 65,554 | 38,873 |

| 자본금 | 41,422 | 10,145 | 8,355 |

| 기타불입자본 | 59,044 | 84,087 | 8,383 |

| 자본조정 | 1,859 | 5,120 | 6,277 |

| 이익잉여금 | 174,755 | 96,020 | 29,734 |

| 자본총계 | 277,080 | 195,372 | 52,749 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

해당사항 없음 | 해당사항 없음 | 해당사항 없음 |

| 2023년 1월~12월 | 2022년 1월~12월 | 2021년 1월~12월 | |

| 매출액 | 179,087 | 159,336 | 91,752 |

| 영업이익 | 95,206 | 85,174 | 45,212 |

| 당기순이익 | 80,432 | 66,006 | 35,344 |

| 기본주당순손익(단위: 원) | 990 | 904 | 532 |

| 희석주당순손익(단위: 원) | 955 | 851 | 523 |

2. 연결재무제표

당사는 해당사항이 없습니다.

3. 연결재무제표 주석

당사는 해당사항이 없습니다.

4. 재무제표

4-1. 재무상태표

|

재무상태표 |

|

제 7 기 2023.12.31 현재 |

|

제 6 기 2022.12.31 현재 |

|

제 5 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

자산 |

|||

|

Ⅰ.유동자산 |

275,836,046,536 |

245,046,977,511 |

86,883,749,864 |

|

(1)현금및현금성자산 |

43,324,482,752 |

130,015,123,268 |

54,235,257,854 |

|

(2)매출채권 |

2,205,056,877 |

1,861,748,425 |

5,788,488,619 |

|

(3)유동금융자산 |

197,121,400,413 |

66,198,810,929 |

679,346,246 |

|

(4)기타유동자산 |

8,961,329,903 |

13,078,258,140 |

8,637,705,368 |

|

(5)유동재고자산 |

24,223,776,591 |

33,893,036,749 |

17,542,951,777 |

|

Ⅱ.비유동자산 |

44,851,560,105 |

15,879,499,620 |

4,738,016,868 |

|

(1)유형자산 |

40,296,201,560 |

10,115,904,933 |

1,036,327,922 |

|

(2)사용권자산 |

1,864,387,078 |

2,693,641,496 |

2,201,637,820 |

|

(3)무형자산 |

1,706,648,312 |

262,534,660 |

269,935,760 |

|

(4)순확정급여자산 |

661,755,994 |

1,716,381,385 |

0 |

|

(5)비유동금융자산 |

322,567,161 |

293,619,049 |

686,922,276 |

|

(6)이연법인세자산 |

0 |

797,418,097 |

543,193,090 |

|

자산총계 |

320,687,606,641 |

260,926,477,131 |

91,621,766,732 |

|

부채 |

|||

|

Ⅰ.유동부채 |

41,554,582,599 |

63,423,914,921 |

36,314,834,248 |

|

(1)매입채무 |

6,388,776,148 |

2,917,038,842 |

2,258,843,441 |

|

(2)당기법인세부채 |

12,627,911,003 |

16,100,149,770 |

8,666,191,656 |

|

(3)기타채무 |

9,100,599,718 |

18,063,478,149 |

12,234,743,591 |

|

(4)기타 유동부채 |

11,273,368,322 |

23,666,028,352 |

11,604,297,890 |

|

(5)리스부채 |

978,208,713 |

966,337,325 |

654,203,770 |

|

(6)충당부채 |

1,185,718,695 |

1,710,882,483 |

896,553,900 |

|

Ⅱ.비유동부채 |

2,052,735,389 |

2,130,693,436 |

2,558,185,822 |

|

(1)순확정급여부채 |

0 |

0 |

728,568,445 |

|

(2)이연법인세부채 |

738,290,752 |

0 |

0 |

|

(3)기타채무 |

18,007,258 |

13,385,251 |

18,098,188 |

|

(4)리스부채 |

1,256,982,285 |

2,081,886,294 |

1,779,898,663 |

|

(5)충당부채 |

39,455,094 |

35,421,891 |

31,620,526 |

|

부채총계 |

43,607,317,988 |

65,554,608,357 |

38,873,020,070 |

|

자본 |

|||

|

Ⅰ.자본금 |

41,422,137,000 |

10,144,875,000 |

8,354,857,500 |

|

Ⅱ.기타불입자본 |

59,043,888,185 |

84,086,788,900 |

8,383,106,607 |

|

Ⅲ.자본조정 |

1,858,969,887 |

5,119,792,033 |

6,276,900,618 |

|

Ⅳ.이익잉여금(결손금) |

174,755,293,581 |

96,020,412,841 |

29,733,881,937 |

|

자본총계 |

277,080,288,653 |

195,371,868,774 |

52,748,746,662 |

|

자본과부채총계 |

320,687,606,641 |

260,926,477,131 |

91,621,766,732 |

4-2. 포괄손익계산서

|

포괄손익계산서 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

Ⅰ.매출액 |

179,086,660,832 |

159,336,322,822 |

91,752,311,763 |

|

Ⅱ.매출원가 |

60,497,746,980 |

49,236,155,095 |

30,123,521,537 |

|

Ⅲ.매출총이익 |

118,588,913,852 |

110,100,167,727 |

61,628,790,226 |

|

Ⅳ.판매비와관리비 |

23,382,839,425 |

24,925,705,708 |

16,416,409,637 |

|

Ⅴ.영업이익(손실) |

95,206,074,427 |

85,174,462,019 |

45,212,380,589 |

|

Ⅵ.기타이익 |

3,419,809,742 |

7,179,499,142 |

1,807,659,383 |

|

Ⅶ.기타손실 |

2,093,340,623 |

5,625,295,725 |

215,438,845 |

|

Ⅷ.금융수익 |

7,862,129,987 |

356,016,681 |

49,114,282 |

|

Ⅸ.금융원가 |

170,562,900 |

175,384,748 |

172,822,126 |

|

Ⅹ.법인세비용차감전순이익(손실) |

104,224,110,633 |

86,909,297,369 |

46,680,893,283 |

|

XI.법인세비용(수익) |

23,791,708,146 |

20,903,682,426 |

11,337,333,338 |

|

XⅡ.당기순이익(손실) |

80,432,402,487 |

66,005,614,943 |

35,343,559,945 |

|

XⅢ.기타포괄손익 |

115,940,753 |

280,915,961 |

(313,935,097) |

|

(1)후속적으로 당기손익으로 재분류되지 않는 항목 |

115,940,753 |

280,915,961 |

(313,935,097) |

|

1.순확정급여부채의 재측정요소 |

115,940,753 |

280,915,961 |

(313,935,097) |

|

XIV.총포괄손익 |

80,548,343,240 |

66,286,530,904 |

35,029,624,848 |

|

XV.주당이익 |

|||

|

(1)기본주당이익(손실) (단위 : 원) |

990 |

904 |

532 |

|

(2)희석주당이익(손실) (단위 : 원) |

955 |

851 |

523 |

4-3. 자본변동표

|

자본변동표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||

|---|---|---|---|---|---|

|

자본금 |

기타불입자본 |

자본조정 |

이익잉여금 |

자본 합계 |

|

|

2021.01.01 (Ⅰ.기초자본) |

2,071,095,000 |

13,281,468,223 |

4,327,268,937 |

14,711,034,790 |

34,390,866,950 |

|

Ⅱ.당기순이익(손실) |

0 |

0 |

0 |

35,343,559,945 |

35,343,559,945 |

|

Ⅲ.순확정급여부채의 재측정요소 |

0 |

0 |

0 |

(313,935,098) |

(313,935,098) |

|

Ⅳ.주식매수선택권 행사 |

60,757,500 |

1,324,643,384 |

(1,209,207,134) |

0 |

176,193,750 |

|

Ⅴ.유상증자 |

0 |

0 |

0 |

0 |

0 |

|

Ⅵ.무상증자 |

6,223,005,000 |

(6,223,005,000) |

0 |

0 |

0 |

|

Ⅶ.자기주식취득 |

0 |

0 |

0 |

0 |

0 |

|

Ⅷ.주식보상비용 |

0 |

0 |

3,158,838,815 |

0 |

3,158,838,815 |

|

Ⅸ.소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

(20,006,777,700) |

(20,006,777,700) |

|

2021.12.31 (Ⅹ.기말자본) |

8,354,857,500 |

8,383,106,607 |

6,276,900,618 |

29,733,881,937 |

52,748,746,662 |

|

2022.01.01 (Ⅰ.기초자본) |

8,354,857,500 |

8,383,106,607 |

6,276,900,618 |

29,733,881,937 |

52,748,746,662 |

|

Ⅱ.당기순이익(손실) |

0 |

0 |

66,005,614,943 |

66,005,614,943 |

|

|

Ⅲ.순확정급여부채의 재측정요소 |

0 |

0 |

0 |

280,915,961 |

280,915,961 |

|

Ⅳ.주식매수선택권 행사 |

270,017,500 |

5,078,352,293 |

(4,456,367,535) |

0 |

892,002,258 |

|

Ⅴ.유상증자 |

1,520,000,000 |

70,625,330,000 |

0 |

0 |

72,145,330,000 |

|

Ⅵ.무상증자 |

0 |

0 |

0 |

0 |

0 |

|

Ⅶ.자기주식취득 |

0 |

0 |

0 |

0 |

0 |

|

Ⅷ.주식보상비용 |

0 |

0 |

3,299,258,950 |

0 |

3,299,258,950 |

|

Ⅸ.소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

0 |

0 |

|

2022.12.31 (Ⅹ.기말자본) |

10,144,875,000 |

84,086,788,900 |

5,119,792,033 |

96,020,412,841 |

195,371,868,774 |

|

2023.01.01 (Ⅰ.기초자본) |

10,144,875,000 |

84,086,788,900 |

5,119,792,033 |

96,020,412,841 |

195,371,868,774 |

|

Ⅱ.당기순이익(손실) |

0 |

0 |

0 |

80,432,402,487 |

80,432,402,487 |

|

Ⅲ.순확정급여부채의 재측정요소 |

0 |

0 |

0 |

115,940,753 |

115,940,753 |

|

Ⅳ.주식매수선택권 행사 |

842,637,000 |

5,596,698,485 |

(3,782,472,285) |

0 |

2,656,863,200 |

|

Ⅴ.유상증자 |

0 |

0 |

0 |

0 |

0 |

|

Ⅵ.무상증자 |

30,434,625,000 |

(30,639,599,200) |

0 |

0 |

(204,974,200) |

|

Ⅶ.자기주식취득 |

0 |

0 |

(3,824,879,300) |

0 |

(3,824,879,300) |

|

Ⅷ.주식보상비용 |

0 |

0 |

4,346,529,439 |

0 |

4,346,529,439 |

|

Ⅸ.소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

(1,813,462,500) |

(1,813,462,500) |

|

2023.12.31 (Ⅹ.기말자본) |

41,422,137,000 |

59,043,888,185 |

1,858,969,887 |

174,755,293,581 |

277,080,288,653 |

4-4. 현금흐름표

|

현금흐름표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

Ⅰ.영업활동으로인한현금흐름 |

66,377,069,616 |

82,104,669,106 |

37,776,503,903 |

|

(1)영업활동현금흐름 |

90,318,133,969 |

95,979,642,338 |

45,554,580,228 |

|

(2)이자수취 |

1,988,530,864 |

99,792,177 |

15,512,868 |

|

(3)이자지급(영업) |

(166,529,697) |

(171,583,383) |

(169,674,370) |

|

(4)법인세환급(납부) |

(25,763,065,520) |

(13,803,182,026) |

(7,623,914,823) |

|

Ⅱ.투자활동으로 인한 현금흐름 |

(147,900,028,722) |

(78,618,176,259) |

(297,808,359) |

|

(1)임차보증금의 감소 |

0 |

532,370,000 |

850,000 |

|

(2)임차보증금의 증가 |

(10,000,000) |

(101,371,586) |

(48,976,000) |

|

(3)단기금융상품의 감소 |

98,840,379,300 |

0 |

0 |

|

(4)단기금융상품의 증가 |

(220,548,100,000) |

(69,599,804,794) |

0 |

|

(5)유형자산의 취득 |

(24,669,654,491) |

(9,425,707,733) |

(237,067,829) |

|

(6)무형자산의 취득 |

(1,512,653,531) |

(23,662,146) |

(12,614,530) |

|

Ⅲ.재무활동으로 인한 현금흐름 |

(4,241,573,644) |

72,325,384,415 |

(20,200,276,723) |

|

(1)유상증자 |

0 |

72,145,330,000 |

0 |

|

(2)주식매수선택권의 행사 |

2,656,863,200 |

892,002,258 |

176,193,750 |

|

(3)리스부채의 상환 |

(1,055,120,844) |

(711,947,843) |

(369,692,773) |

|

(4)배당금지급 |

(1,813,462,500) |

0 |

(20,006,777,700) |

|

(5)주식발행비 |

(204,974,200) |

0 |

0 |

|

(6)자기주식취득 |

(3,824,879,300) |

0 |

0 |

|

Ⅳ.현금및현금성자산의순증가(감소) |

(85,764,532,750) |

75,811,877,262 |

17,278,418,821 |

|

Ⅴ.기초현금및현금성자산 |

130,015,123,268 |

54,235,257,854 |

36,442,837,293 |

|

Ⅵ.현금및현금성자산 환율변동효과 |

(926,107,766) |

(32,011,848) |

514,001,740 |

|

Ⅶ.기말현금및현금성자산 |

43,324,482,752 |

130,015,123,268 |

54,235,257,854 |

5. 재무제표 주석

| 제 7(당) 기말 2023년 12월 31일 현재 |

| 제 6(전) 기말 2022년 12월 31일 현재 |

| 주식회사 에이치피에스피 |

1. 회사의 개요

주식회사 에이치피에스피(이하 '회사')는 고압 수소 어닐링 반도체 장비제조를 목적으로 2017년 3월 14일에 설립되었으며, 2017년 4월 3일자로 주식회사 풍산으로부터 장비사업부문을 양수하였습니다.

회사는 2022년 7월 15일에 코스닥시장에 주식을 상장하였습니다.

보고기간말 현재 주요주주 현황은 다음과 같습니다.

| 주 주 명 | 소유주식수 | 지분율 |

|---|---|---|

| 프레스토제6호사모투자합자회사 | 32,800,000 | 39.59% |

| 기타 | 50,044,274 | 60.41% |

| 합계 | 82,844,274 | 100.00% |

2. 재무제표 작성기준 및 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

회사의 재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형 |

| - | 순공정가치로 측정하는 매각예정자산 |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 회사가 채택한 제ㆍ개정 기준서 및 해석서

당사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 개정 기준서를 신규로 적용하였습니다.

- 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약’을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정ㆍ공표되었으나 2023년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 아니한 주요 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

다음의 제ㆍ개정 기준서는 당사에 중요한 영향을 미치지 않을 것으로 판단됩니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 : 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용될 예정이며, 조기적용이 허용됩니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 : 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 기업회계기준서 제1116호 '리스' 개정 : 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

2.3 외화환산

(1) 기능통화와 표시통화

회사 기능통화는 대한민국 원화이며, 재무제표는 대한민국 원화로 표시되어 있습니다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 다만, 조건을 충족하는 현금흐름위험회피나 순투자의 위험회피의 효과적인 부분과 관련되거나 보고기업의 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 손익은 기타포괄손익으로 인식합니다.

차입금과 관련된 외환차이는 손익계산서에 금융원가로 표시되며, 다른 외환차이는 기타수익 또는 기타비용에 표시됩니다.

2.4 금융자산

(1) 분류

회사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 회사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익' 또는 '기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익' 또는 '기타비용'으로 표시합니다.

② 지분상품

회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 회사가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익' 또는 '기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다(회사가 신용위험이 유의적으로 증가하였는지를 결정하는 방법은 주석 4.1.2 참조).

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

회사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한금융자산의 소유에 따른 위험과 보상의 대부분을 회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류합니다.

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

2.5 매출채권

매출채권은 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로, 유의적인 금융요소를 포함하는 경우에는 공정가치로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다(회사의 매출채권 회계처리에 대한 추가적인 사항은 주석9, 손상에 대한 회계정책은 주석 4.1.2 참조).

2.6 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 개별법(원재료는 이동평균법)에 따라 결정됩니다.

2.7 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

|

과 목 |

추정 내용연수 |

|---|---|

|

기계장치 |

8년 |

| 차량운반구 | 5년 |

|

공구와기구 |

5년 |

|

비품 |

5년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.8 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

2.9 무형자산

회사는 개별적으로 취득한 무형자산은 취득원가로 계상하고 사업결합으로 취득하는 무형자산은 매수시점의 공정가치로 계상하며 최초취득 이후 상각누계액과 손상차손누계액을 직접 차감하여 표시하고 있습니다.

한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

|

과 목 |

추정 내용연수 |

|---|---|

| 특허권 | 5년 |

| 상표권 |

5년 |

| 소프트웨어 | 5년 |

2.10 비금융자산의 손상

영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

2.11 매입채무와 기타채무

매입채무와 기타채무는 회사가 보고기간말 전에 재화나 용역을 제공받았으나 지급되지 않은 부채입니다. 해당 채무는 무담보이며, 보통 인식 후 60일 이내에 지급됩니다.매입채무와 기타채무는 지급기일이 보고기간 후 12개월 후가 아니라면 유동부채로 표시되었습니다. 해당 채무들은 최초에 공정가치로 인식되고 후속적으로 유효이자율법을 적용한 상각후원가로 측정됩니다.

2.12 금융부채

(1) 분류 및 측정

회사의 당기손익-공정가치 측정 금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다.

당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 '매입채무', '금융부채', '차입금' 등으로 표시됩니다.

(2) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다. 소멸하거나 제3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

2.13 충당부채

과거사건의 결과로 현재의 법적의무나 의제의무가 존재하고, 그 의무를 이행하기 위한 자원의 유출가능성이 높으며, 당해 금액의 신뢰성 있는 추정이 가능한 경우 판매보증충당부채, 복구충당부채를 인식하고 있습니다. 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 측정되며, 시간경과로 인한 충당부채의 증가는 이자비용으로 인식됩니다.

2.14 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다.

당기법인세비용은 보고기간말 현재 제정되었거나 실질적으로 제정된 세법에 근거하여 측정합니다. 경영진은 적용 가능한 세법 규정이 해석에 따라 달라질 수 있는 상황에 대하여 회사가 세무신고 시 적용한 세무정책에 대하여 주기적으로 평가하고 있으며, 세무당국이 불확실한 법인세 처리를 수용할 가능성이 높은지 고려합니다. 회사는법인세 측정 시 가장 가능성이 높은 금액 또는 기댓값 중 불확실성의 해소를 더 잘 예측할 것으로 예상되는 방법을 사용하여 불확실성의 영향을 반영합니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 발생하는 일시적차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식됩니다. 다만,사업결합 이외의 거래에서 자산,부채를 최초로 인식할 때 발생하는 이연법인세 자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식되지 않습니다.

이연법인세자산은 차감할 일시적차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식됩니다.

이연법인세 자산과 부채는 법적으로 당기법인세자산과 당기법인세부채를 상계할 수 있는 권리를 회사가 보유하고 있고, 이연법인세 자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련된 경우에 상계합니다. 당기법인세 자산과 부채는 법적으로 상계할 수 있는 권리를 회사가 보유하고 있고, 순액으로 결제할 의도가있거나 자산을 실현하는 동시에 부채를 결제하려는 의도가 있는 경우에 상계합니다.

2.15 종업원급여

(1) 단기종업원급여

종업원이 관련 근무용역을 제공한 회계기간의 말부터 12개월 이내에 결제될 단기종업원급여는 근무용역과 교환하여 지급이 예상되는 금액을 근무용역이 제공된 때에 당기 손익으로 인식하고 있습니다. 단기종업원급여는 할인하지 않은 금액으로 측정하고 있습니다.

(2) 퇴직급여: 확정급여제도

확정급여제도는 연령, 근속연수나 급여수준 등의 요소에 의하여 종업원이 퇴직할 때 지급받을 퇴직연금급여의 금액이 확정됩니다. 확정급여제도와 관련하여 재무상태표에 계상된 부채는 보고기간말 현재 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 금액입니다. 확정급여채무는 매년 독립된 보험계리인에 의해 예측단위적립방식에 따라 산정되며, 확정급여채무의 현재가치는 그 지급시점과 만기가 유사한 우량연결회사채의 이자율로 기대미래현금유출액을 할인하여 산정됩니다. 한편, 순확정급여부채와 관련한 재측정요소는 기타포괄손익으로 인식됩니다.

제도개정, 축소 또는 정산이 발생하는 경우, 과거근무원가 또는 정산으로 인한 손익은 당기손익으로 인식됩니다.

(3) 주식기준보상

종업원에게 부여한 주식결제형 주식기준보상은 부여일에 지분상품의 공정가치로 측정되며, 가득기간에 걸쳐 종업원 급여비용으로 인식됩니다.

주식선택권의 행사시점에 신주를 발행할 때 직접적으로 관련되는 거래비용을 제외한순유입액은 자본금(명목가액)과 주식발행초과금으로 인식됩니다.

2.16 수익인식

(1) 주문 제작 장비

회사는 반도체 장비를 제작하여 판매하고 있습니다.

기업이 의무를 수행하여 만든 자산이 기업 자체에는 대체용도가 없고, 지금까지 의무수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있어야 진행기준을 적용하여 수익을 인식합니다. 회사는 계약 조건을 분석한 결과, 지금까지 수행을 완료한 부분에 대해 집행 가능한 지급청구권이 없다고 판단되어 한 시점에 수익을 인식합니다.

(2) 유지보수용역

회사는 고객에게 반도체 장비의 유지보수 용역을 제공하고 있습니다. 기업이 의무를 수행하여 만든 자산이 기업 자체에는 대체용도가 없고, 지금까지 의무수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있어야 진행기준을 적용하여 수익을 인식합니다. 회사는 계약 조건을 분석한 결과, 지금까지 수행을 완료한 부분에 대해 집행 가능한 지급청구권이 있다고 판단되어 기간에 걸쳐 수익을 인식합니다.

2.17 리스

회사는 다양한 사무실, 직원사택, 장비, 자동차를 리스하고 있습니다. 리스계약은 일반적으로 2~5년의 고정기간으로 체결되지만 아래 (1)에서 설명하는 연장선택권이 있을 수 있습니다.

계약에는 리스요소와 비리스요소가 모두 포함될 수 있습니다. 회사는 상대적 개별 가격에 기초하여 계약 대가를 리스요소와 비리스요소에 배분하였습니다.

리스조건은 개별적으로 협상되며 다양한 계약조건을 포함합니다. 리스계약에 따라 부과되는 다른 제약은 없지만 리스자산을 차입금의 담보로 제공할 수는 없습니다.

회사는 계약이 집행가능한 기간 내에서 해지불능기간에 리스이용자가 연장선택권을 행사할 것이 상당히 확실한 경우의 그 대상기간과 종료선택권을 행사하지 않을 것이 상당히 확실한 경우의 그 대상기간을 포함하여 리스기간을 산정합니다. 회사는 리스이용자와 리스제공자가 각각 다른 당사자의 동의 없이 종료할 수 있는 권리가 있는 경우 계약을 종료할 때 부담할 경제적 불이익을 고려하여 집행가능한 기간을 산정합니다.

리스에서 생기는 자산과 부채는 최초에 현재가치기준으로 측정합니다. 리스부채는 다음 리스료의 순현재가치를 포함합니다.

- 받을 리스 인센티브를 차감한 고정리스료(실질적인 고정리스료 포함)

- 개시일 현재 지수나 요율을 사용하여 최초 측정한, 지수나 요율(이율)에 따라 달라지는 변동리스료

- 잔존가치보증에 따라 회사(리스이용자)가 지급할 것으로 예상되는 금액

- 회사(리스이용자)가 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격

- 리스기간이 회사(리스이용자)의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액

리스의 내재이자율을 쉽게 산정할 수 있는 경우 그 이자율로 리스료를 할인합니다. 내재이자율을 쉽게 산정할 수 없는 경우에는 리스이용자가 비슷한 경제적 환경에서 비슷한 기간에 걸쳐 비슷한 담보로 사용권자산과 가치가 비슷한 자산을 획득하는 데 필요한 자금을 차입한다면 지급해야 할 이자율인 리스이용자의 증분차입이자율을 사용합니다.

회사는 증분차입이자율을 다음과 같이 산정합니다.

- 가능하다면 개별 리스이용자가 받은 최근 제3자 금융 이자율에 제3자 금융을 받은 이후 재무상태의 변경을 반영

- 담보, 보증과 같은 리스에 특정한 조정을 반영

개별 리스이용자가 리스와 비슷한 지급일정을 가진 분할상환 차입금 이자율을 쉽게 관측(최근의 금융 또는 시장 자료를 통해)할 수 있는 경우, 회사는 증분차입이자율을 산정할 때 그 이자율을 시작점으로 사용합니다.

회사는 지수나 요율에 따라 달라지는 변동리스료의 경우 지수나 요율이 유효할 때까지 리스부채에 포함하지 않는 변동리스료의 잠재적 미래 증가 위험에 노출되어 있습니다. 지수나 요율에 따라 달라지는 리스료의 조정액이 유효한 시점에서 리스부채를 재평가하고 사용권자산을 조정합니다.

각 리스료는 리스부채의 상환과 금융원가로 배분합니다. 금융원가는 각 기간의 리스부채 잔액에 대하여 일정한 기간 이자율이 산출되도록 계산된 금액을 리스기간에 걸쳐 당기손익으로 인식합니다.

사용권자산은 다음 항목들로 구성된 원가로 측정합니다.

- 리스부채의 최초 측정금액

- 받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료

- 리스이용자가 부담하는 리스개설직접원가

- 복구원가의 추정치

사용권자산은 리스개시일부터 사용권자산의 내용연수 종료일과 리스기간 종료일 중 이른 날까지의 기간동안 감가상각합니다. 회사가 매수선택권을 행사할 것이 상당히 확실한(reasonably certain) 경우 사용권자산은 기초자산의 내용연수에 걸쳐 감가상각합니다.

모든 소액자산 리스와 관련된 리스료는 정액 기준에 따라 당기손익으로 인식합니다. 소액리스자산은 정수기, 복사기 등 IT기기 및 소액의 사무실 가전으로 구성되어 있습니다.

(1) 연장선택권

회사의 부동산 리스계약은 연장선택권을 포함하고 있습니다. 이러한 조건들은 계약 관리 측면에서 운영상의 유연성을 극대화하기 위해 사용됩니다. 보유하고 있는 대부분의 연장선택권은 해당 리스제공자가 아니라 회사가 행사할 수 있습니다.

2.18 영업부문

회사는 한국채택국제회계기준 제1108호 '영업부문'에 따른 보고부문을 단일보고부문으로 결정하였습니다. 따라서, 보고부문별 영업수익 및 법인세비용차감전순이익, 자산ㆍ부채총액에 대한 주석기재는 생략하였습니다.

3. 중요한 판단과 추정 불확실성의 주요 원천

재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 경영진 판단과 유의적 위험에 대한 추정 및 가정은 다음과 같습니다. 일부 항목에 대한 유의적인 판단 및 추정에 대한 추가적인 정보는 개별 주석에 포함되어 있습니다.

(1) 영업권의 손상차손

영업권의 손상 여부를 검토하기 위한 현금창출단위의 회수가능액은 사용가치의 계산에 기초하여 결정됩니다.

(2) 법인세

회사의 과세소득에 대한 법인세는 국내 세법 및 과세당국의 결정을 적용하여 산정되므로 최종 세효과를 산정하는 데에는 불확실성이 존재합니다(주석 18 참조).

(3) 금융상품의 공정가치

활성시장에서 거래되지 않는 금융상품의 공정가치는 원칙적으로 평가기법을 사용하여 결정됩니다. 회사는 보고기간말 현재 중요한 시장상황에 기초하여 다양한 평가기법의 선택 및 가정에 대한 판단을 하고 있습니다(주석 5 참조).

(4) 금융자산의 손상

금융자산의 손실충당금은 부도위험 및 기대손실률 등에 대한 가정에 기초하여 측정됩니다. 회사는 이러한 가정의 설정 및 손상모델에 사용되는 투입변수의 선정에 있어서 회사의 과거 경험, 현재 시장 상황, 재무보고일 기준의 미래전망정보 등을 고려하여 판단합니다(주석 4.1.2 참조).

(5) 순확정급여부채

순확정급여부채의 현재가치는 보험수리적방식에 의해 결정되는 다양한 요소들 특히 할인율의 변동에 영향을 받습니다(주석 17 참조).

(6) 리스

리스기간을 산정할 때에 경영진은 연장선택권을 행사하거나 종료선택권을 행사하지 않을 경제적 유인이 생기게 하는 관련되는 사실 및 상황을 모두 고려합니다. 연장선택권의 대상 기간(또는 종료선택권의 대상 기간)은 리스이용자가 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한 경우에만 리스기간에 포함됩니다.

사무실, 직원사택 리스의 경우 일반적으로 가장 관련된 요소는 다음과 같습니다.

- 종료하기 위해(연장하지 않기 위해) 유의적인 벌과금을 부담해야 한다면 일반적으로 회사가 연장선택권을 행사하는 것이(종료선택권을 행사하지 않는 것이) 상당히 확실합니다.

- 리스개량에 유의적인 잔여 가치가 있을 것으로 예상되는 경우 일반적으로 회사가 연장선택권을 행사하는 것이(종료선택권을 행사하지 않는 것이) 상당히 확실합니다.

- 위 이외의 경우 회사는 과거 리스 지속기간과 원가를 포함한 그 밖의 요소와 리스된 자산을 대체하기 위해 요구되는 사업 중단을 고려합니다.

선택권이 실제로 행사되거나(행사되지 않거나) 회사가 선택권을 행사할(행사하지 않을) 의무를 부담하게 되는 경우에 리스기간을 다시 평가합니다. 리스이용자가 통제할수 있는 범위에 있고 리스기간을 산정할 때에 영향을 미치는 유의적인 사건이 일어나거나 상황에 유의적인 변화가 있을 때에만 회사는 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한지의 판단을 변경합니다(주석 13 참조).

4. 재무위험관리

4.1 재무위험관리요소

회사가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 및 통화옵션 |

|

신용위험 |

현금성자산, 매출채권, 파생상품, 채무상품, 계약자산 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도, L/C 채무상품 투자지침 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

4.1.1 시장위험

(1) 외환 위험

(가) 외환 위험

보고기간말 현재 외환 위험에 노출되어 있는 회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|

금융자산 |

||

| 현금및현금성자산 | 36,010,820 | 1,406,683 |

| 단기금융상품 | 90,902,700 | 63,998,650 |

| 매출채권(*1) | 2,826,146 | 3,033,806 |

| 임차보증금 | 37,777 | 37,129 |

|

금융부채 |

||

|

매입채무 |

4,961,893 | 136,837 |

|

미지급금 |

1,391,209 | 5,136,658 |

(*1) 대손충당금 차감 전 금액입니다.

(나) 민감도 분석

회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시 금융상품으로부터 발생합니다.

| (단위: 천원) |

|

구 분 |

세전 이익에 대한 영향 |

자본에 대한 영향 |

|||

|

당기 |

전기 |

당기 |

전기 |

||

|

미국 달러/원 |

10% 상승시 |

12,342,434 | 6,320,444 | 9,627,099 | 4,759,643 |

|

10% 하락시 |

(12,342,434) | (6,320,444) | (9,627,099) | (4,759,643) | |

| 일본 엔/원 |

10% 상승시 |

- | (167) | - | (130) |

|

10% 하락시 |

- | 167 | - | 130 | |

USD 환율 변동이 손익에 미치는 영향이 당기에 증가한 것은 USD 외화예금 증가에 기인합니다. 회사의 기타 환율위험에 대한 노출은 유의적이지 않습니다.

4.1.2 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

(1) 위험관리

회사는 은행 및 금융기관의 경우 A 신용등급 이상과만 거래하며, 회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

(2) 금융자산의 손상

회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권과 계약자산

회사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용하며, 기대신용손실을 측정하기 위해 신용위험 특성과 연체일을 기준으로 구분하였습니다.

보고기간말 현재 매출채권 및 계약자산에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구분 |

정상 |

3개월 초과 |

6개월 초과 연체 |

9개월 초과 연체 |

12개월 초과 연체 |

계 |

|

당기말 |

||||||

|

기대 손실률 |

0.45% | 13.42% | 23.83% | 49.71% | 100.00% | 10.08% |

|

총 장부금액 - 매출채권 |

1,608,758 | 17,562 | 710,577 | 125,579 | 395,199 | 2,857,675 |

| 총 장부금액 - 계약자산 | 3,616,655 | - | - | - | - | 3,616,655 |

|

손실충당금 |

23,338 | 2,357 | 169,297 | 62,428 | 395,199 | 652,619 |

|

전기말 |

||||||

|

기대 손실률 |

0.22% | 8.39% | 19.85% | 41.19% | 100.00% | 13.19% |

|

총 장부금액 - 매출채권 |

1,320,250 | 67,381 | 298,829 | 437,219 | 995,476 | 3,119,155 |