|

|

확인서 |

사 업 보 고 서

(제 50 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한국무브넥스(주) |

| 대 표 이 사 : | 이현덕 |

| 본 점 소 재 지 : | 울산광역시 동구 미포1길 2 |

| (전 화) 052-233-5511 | |

| (홈페이지) http://www.koreamovenex.com | |

| 작 성 책 임 자 : | (직 책) 전무 (성 명) 박용덕 |

| (전 화) 052-250-5019 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

1) 주요 사업의 내용

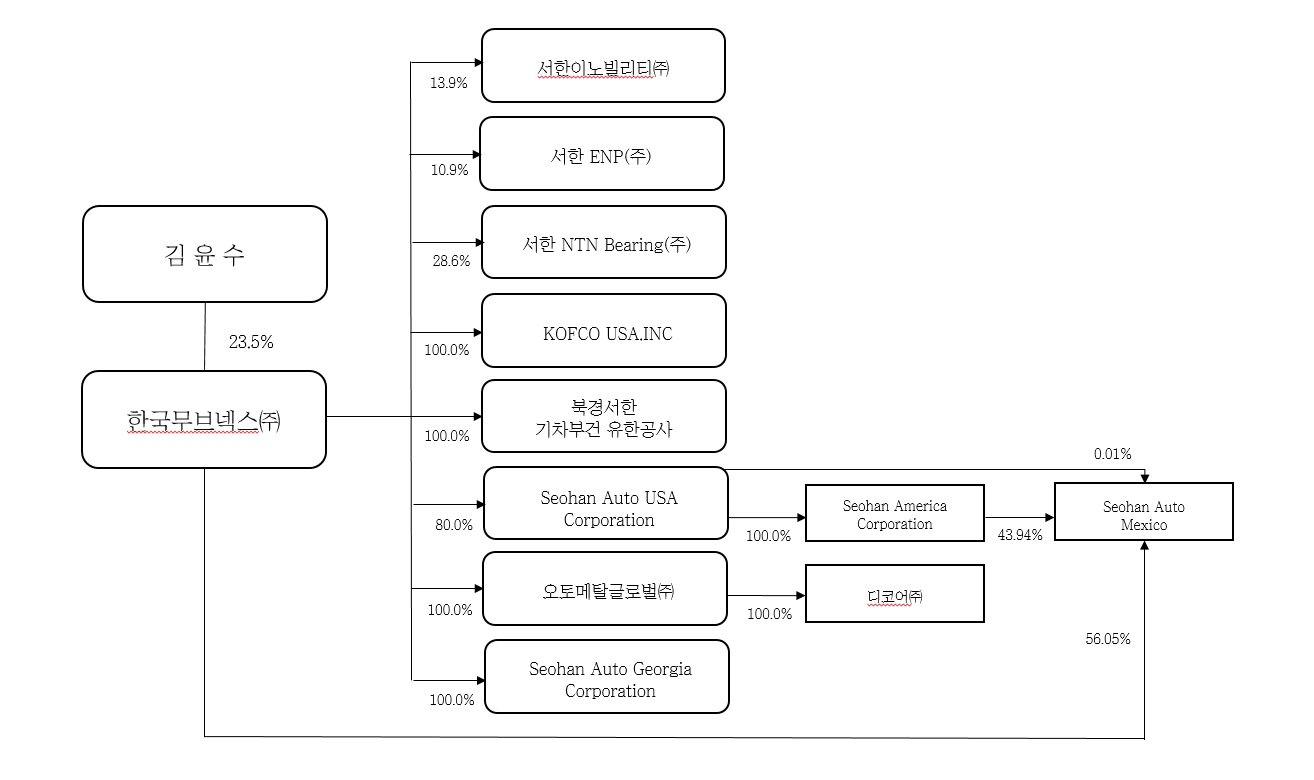

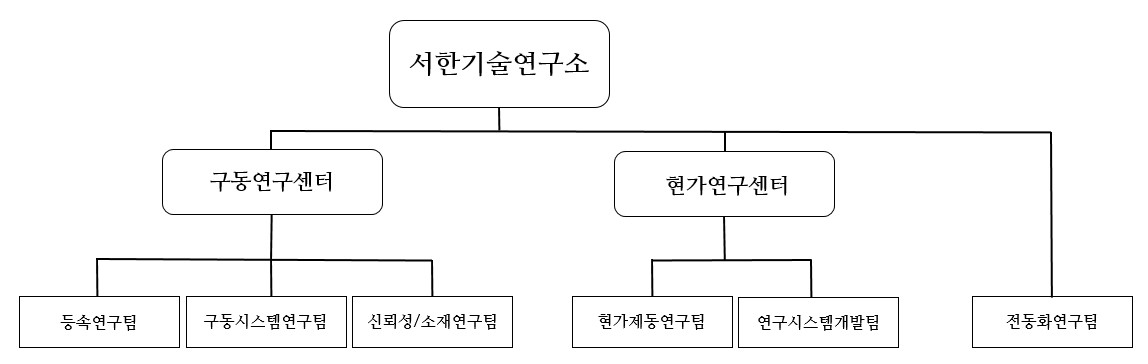

회사와 그 종속기업(이하'연결회사')은 자동차부품 전문기업으로 자동차, 프랜지, 산업기계 등의 사업 영역에서 관련 부품을 제조, 판매하고 있습니다. 국내외 주요 거점별로 글로벌 시장 공략을 위한 글로벌 네트워크를 확보하였으며, 국내에 서한기술연구소를 운영하며 기술 선도와 고급화 및 경량화제품 개발에 주력하고 있습니다. 국내사업장으로는 울산, 경주 등에 제조시설을 갖추고 있으며, H/Shaft 및 Axle 제품을 주력으로 생산하고 있습니다. 해외 사업장으로는 미국, 중국, 멕시코 등 3개의 생산법인이 있으며 해외 각 지역에서 글로벌 판매 거점을 운영하여 생산, 판매 각 부문의 유기적 네트워크를 구축하고 있습니다. 연결회사는 자동차부품, 프랜지, 산업기계의 총3개 사업부 체재로 운영되고 있습니다. 주요 거래처는 현대차기아 그룹이며 각 사업부문별 주요 제품과 매출비중은 다음과 같습니다.

| 사업부문 | 주요제품 | 2023년 매출비중 |

| 자동차부품 | H/Shaft, Axle Ass'y(Front, Rear) 등 | 97.6% |

| 프랜지 | Slip-on F/G, Socket-Welding F/G 등 | 0.8% |

| 산업기계 등 | 엔진제관 등 | 1.6% |

상세한 내용은 동 보고서 Ⅱ.사업의 내용을 참조하시길 바랍니다.

2) 연결대상 종속회사 개황

① 연결대상 종속회사 현황(요약)

2023년 12월 31일 현재 연결대상 종속기업은 8개입니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 8 | - | - | 8 | 3 |

| 합계 | 8 | - | - | 8 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

② 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

3) 회사의 명칭

-당사의 명칭은 『한국무브넥스 주식회사』라고 표기합니다. 또한 영문으로는

『KOREA MOVENEX CO., LTD』라 표기합니다. 단, 약식으로 표기할 경우에는

『한국무브넥스(주)』또는 『KOMO』라고 표기합니다.

4) 설립일자 및 기타

-당사는 자동차부품, 프랜지, 산업기계, 철구조물, 탱크류 및 열교환기의 제조 및

판매업 그리고 수출입업, 전 각호에서 파생되는 설물의 판매 및 전 각호에 부대

되는 사업일체 등을 영위할 목적으로 1974년 7월15일에 설립되었으며, 1987년

10월2일에 한국거래소 유가증권시장에 주식을 상장하였습니다.

5) 본사의 주소, 전화번호, 홈페이지 주소 등

| 구 분 | 중요 사업내용 또는 제품 | 주 소 | 전화번호 |

|---|---|---|---|

| 본점소재지(1공장) | 자동차부품 | 울산광역시 동구 미포1길 2 (동부동) | 052)233-5511 |

| 2공장 | 프랜지,단조 및 산업기계 | 울산광역시 남구 신여천로35번길 45 (여천동) | |

| 3공장 | 자동차부품 | 울산광역시 동구 방어진순환도로 1100 (동부동) | |

| 4공장 | 자동차부품 | 울산광역시 남구 여천로 192 (여천동) | |

| 5공장 | 자동차부품 | 경상북도 경주시 외동읍 문산공단길 293 | - |

| 서울사무소 | - | 서울시 종로구 세종대로 163 (세종로) 현대해상빌딩 4층 | 02)3701-3091 |

| 홈페이지주소 | - | http://www.koreamovenex.com | |

6) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

7) 신용평가에 관한 사항

| 평가일 | 신용등급 | 현금흐름등급 | Watch등급 | N-EW등급 | 평가회사 | 평가구분 |

|---|---|---|---|---|---|---|

| 2019.04.09 | BB+ | CF3 | 정상 | - | NICE평가정보 | 정기평가 |

| 2020.04.10 | BBB- | CF2 | 정상 | - | NICE평가정보 | 정기평가 |

| 2021.04.14 | BBB- | CF2 | 유보 | - | NICE평가정보 | 정기평가 |

| 2022.04.01 | BBB- | CF2 | 정상 | 1등급 | NICE평가정보 | 정기평가 |

| 2023.04.12 | BBB- | CF3 | 정상 | 1등급 | NICE평가정보 | 정기평가 |

- 신용등급체계

① 기업신용등급 : 해당기업의 신용도를 채무상환능력과 재무건전성 등의 관점에서 산출하여 신용위험의 정도를 측정하는 지표

| 신용상태 | 신용등급 | 신용등급의 정의 |

| 우수 | AAA | 상거래를 위한 신용능력이 최우량등급이며, 환경변화에 충분한 대처가 가능한 기업 |

| AA | 상거래를 위한 신용능력이 우량하며, 환경변화에 적절한 대처가 가능한 기업 | |

| A | 상거래를 위한 신용능력이 양호하며, 환경변화에 대한 대처능력이 제한적인 기업 | |

| 양호 | BBB | 상거래를 위한 신용능력이 양호하나, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 있는 기업 |

| 보통 | BB | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업 |

| B | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업 | |

| 열위 | CCC | 상거래를 위한 신용능력이 보통이하이며, 거래안정성 저하가 예상되어 주의를 요하는 기업 |

| CC | 상거래를 위한 신용능력이 매우 낮으며, 거래의 안정성이 낮은 기업 | |

| C | 상거래를 위한 신용능력이 최하위 수준이며, 거래위험 발생가능성이 매우 높은 기업 | |

| 부도 | D | 현재 신용위험이 실제 발생하였거나 신용위험에 준하는 상태에 처해있는 기업 |

| 평가제외 | R | 1년 미만의 결산재무제표를 보유하거나, 경영상태 급변으로 기업신용평가 등급부여를 유보하는 기업 |

※ 'AA'등급부터 'CCC'등급까지는 등급 내 우열에 따라 +, 0, -로 세부등급이 부여됩니다.

② 현금흐름등급 : 현금흐름의 건전성에 따라 기업의 지급능력(상환능력)을 분류한 지표

| 현금흐름등급 | 현금흐름등급의 정의 |

| CF1(우수) | 현금흐름 창출능력이 매우 우수하며, 최상위권의 현금지급능력을 보유하고 있음 |

| CF2(양호) | 현금흐름 창출능력이 우수하며, 전반적으로 상위권의 현금지급능력을 보유하고 있음 |

| CF3(보통) | 현금흐름 창출능력이 양호한 편이나, 향후 거시경제 및 산업환경 악화 시 현금지급능력이 다소 저하될 수 있음 |

| CF4(열위) | 현금흐름 창출능력이 보통이며, 향후 영업활동 성과 저하 시 재무활동 및 투자활동 현금지급능력이 저하될 수 있음 |

| CF5(위험) | 현금흐름 창출능력이 보통 미만이며, 현재 상황 지속 시 차입금 상환 및 자본적 투자활동 관련 현금지급능력이 저하 가능성이 높음 |

| CF6(부실) | 현금흐름 창출능력이 전반적으로 열위하며, 차입금 상환 및 투자활동 현금지급능력이 미흡할 수 있어 향후 지속적인 현금흐름의 개선이 요구됨 |

③ Watch 등급 : 신용등급 산출이후의 기간별 신용도의 변화를 감시하기 위한 목적에서 신용도에 영향을 미칠수 있는 기업체 신상의 변화를 일일점검하는 도구.

| Watch 등급 | Watch등급 정의 |

| 정상 | 최근 기업 내/외부 환경의 변화가 발생하지 않았음. |

| 유보 | 최근 기업 내/외부 환경의 변화가 발생하였으나, 기업의 신용도 변화에 유의미한 영향을 미치는 수준은 아님. |

| 관찰 | 최근 발생한 신용도의 변화가 기업의 수익 및 신용위험 등에 미칠 영향에 대한 분석이 필요함 |

| 주의 | 최근 부실 징후가 포착되어 거래 안전성 저하가 예상되는 기업으로, 향후 채무불이행 가능성이 존재하므로 채권 및 신용관리에 주의를 요함. |

| 경보 | 최근 연체 및 연체에 준하는 신용 사건이 발생한 기업으로, 향후 채무불이행 가능성이 높으므로 채권 및 신용관리에 상당한 주의를 요함. |

| 위험 | 최근 상당한 연체 및 연체에 준하는 신용 사건이 발생했던 기업으로, 단기간 내 채무불이행 가능성이 매우 높은 수준이므로 이에 대한 대비책이 필요함. |

| 회수의문 | 연체 및 연체에 준하는 신용사건이 발생한 기업. 채무불이행에 대한 대비책이 필요함. |

| 휴폐업 | 피흡수합병, 휴폐업, 청산 |

| 부도 | 부도 및 부도에 준하는 신용 사건이 발생한 기업. 채무불이행에 대한 대비책이 필요함. |

④ N-EW 등급 : 재무정보 및 다양한 비재무정보를 분석하여 실시간으로 신용도 변화를 측정하는 지표

| N-EW 등급 | N-EW등급 정의 |

| 1등급 | 단기 신용거래에 영향을 미치는 위험요인이 발견되지 않음 |

| 2등급 | 최근 신용 위험요인이 입수되었으나, 단기 신용거래 위험은 매우 낮음 |

| 3등급 | 최근 신용 위험요인이 입수되었으나, 단기 신용거래 위험은 낮음 |

| 4등급 | 최근 신용 위험요인이 입수되어 기업의 단기 신용거래능력을 저하시킬 가능성이 존재함 |

| 5등급 | 최근 신용 위험요인이 입수되어 기업의 단기 신용거래능력을 저하시킬 가능성이 높음 |

| 6등급 | 최근 신용 위험요인으로 인해 단기 신용거래에 대한 충분한 주의가 필요함 |

| 7등급 | 최근 신용 위험요인으로 인해 단기 신용거래에 대한 매우 높은 주의가 필요함 |

8) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1987년 10월 02일 | 해당사항 없음 |

2. 회사의 연혁

●공시대상기간(2019년 1월1일~2023년 12월31일)중 당사의 주된 변동내용은

아래와 같습니다.

1) 회사의 본점소재지 및 그 변경

-회사는 본점소재지를 「울산광역시 동구 미포1길 2」으로 하고 있으며, 공시대상기간 중 변동된 사항은 없습니다.

2) 경영진 및 감사의 중요한 변동

-보고서 제출일 현재 당사의 이사회는 사내이사 3인(이현덕, 박용덕, 김오영)과 사외이사 1인(박일종) 총 4인의 이사회로 구성되어 있습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | - | 대표이사 손진현 | - |

| 2020년 03월 27일 | 정기주총 | 사내이사 김오영 | - | 사내이사 한 면 사임 |

| 2020년 03월 27일 | 정기주총 | - | 감 사 송기출 | - |

| 2021년 03월 26일 | 정기주총 | 사내이사 이현덕 | - | - |

| 2021년 03월 26일 | - | 대표이사 이현덕 | - | 대표이사 손진현 사임 |

| 2021년 03월 26일 | 정기주총 | - | 사내이사 박용덕 | - |

| 2021년 03월 26일 | 정기주총 | 사외이사 박일종 | - | 사외이사 문 억 임기만료 |

| 2023년 03월 31일 | 정기주총 | - | 사내이사 김오영 | - |

| 2023년 03월 31일 | 정기주총 | 감 사 한상호 | - | 감사 송기출 임기만료 |

3) 최대주주의 변동

-본 보고서 제출일 기준 최대주주는 김윤수이며, 최대주주의 변동은 없습니다.

4) 상호의 변경

친환경 자동차 시장을 선도하는 기업으로 거듭나는 것을 물론, 모빌리티를 넘어 미래를 준비하고, 생각하고 변화하는 기업이 되기 위해 제49기 주주총회(2023년3월31일)를 통해 '한국프랜지공업(주)'에서 '한국무브넥스(주)'로 상호변경을 하였습니다.

5) 회사가 합병등을 한 경우 그 내용

-해당사항 없습니다.

6) 회사의 업종 또는 주된 사업의 변화

-해당사항 없습니다.

7) 종속회사의 변동

| 회사의 명칭 | 주요사업의 내용 | 발생월 | 회사의 연혁 |

|---|---|---|---|

| 북경서한 | 자동차부품 제조업 | 2021.01 2021.05 |

-NTN사 지분 49% 무상 매입 -사명 변경(북경서한NTN → 북경서한) |

| SEOHAN AUTO USA | 자동차부품 제조업 | 2019.12 | -대표이사 변경 : 김선태 → 한면 |

| KOFCO USA | 단조부품 및 기타 판매업 | - | -최근 5사업연도 특이사항 없음 |

| 오토메탈글로벌(주) | 금속단조제품 | 2022.10 | -디코어(주) 100% 인수 |

| SEOHAN AMERICA | 자동차부품 제조업 |

2019.12 | -대표이사 변경 : 김선태 → 한면 |

| SEOHAN AUTO MEXICO | 자동차부품 제조업 |

2020.10 2023.12 |

-한국무브넥스(주) 매출채권 USD 5,682,649을 출자전환 -한국무브넥스(주) 매출채권 USD 8,099,913을 출자전환 |

| SEOHAN AUTO GEORGIA | 자동차부품 제조업 |

2022.10 2022.11 |

-미국 조지아주에 법인 설립 -자본 출자(USD 10,000,000) |

| 디코어(주) | 자동차부품 제조업 | 2022.10 2023.11 |

-오토메탈글로벌(주)가 100% 인수 -사명 변경 : 동강(주) → 디코어(주) |

8) 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

-재무구조 개선을 위해 2019년 5월17일에 당사가 보유중인 울산방송(주) 주식 전부를 처분하고 계열회사에서 제외하였습니다.

-2020년6월30일 Seohan-NTN Bearing(주)는 무상감자후 당사의 특수관계자인 한신인더스트리(주)와 합병하였으며 당사의 지분율이 기존 16.0%에서 20.0%로 변동되었습니다.

-2020년10월1일 SEOHAN AUTO MEXICO는 한국무브넥스(주)의 매출채권 USD5,682,649를 출자전환하였습니다. 주식 가치 평가 후 한국무브넥스(주)의 SEOHAN

AUTO MEXICO 직접 지분율은 37.67%입니다.

-2021년1월8일 한국무브넥스(주)가 북경서한 지분 49%를 NTN사 등으로부터 무상매입하였습니다. 한국무브넥스(주)의 북경서한 지분은 기존 51%에서 100%로 변경되었습니다.

-2021년12월2일 한국무브넥스(주)의 손자회사인 중경서한은 중국 현지 법인의 경영 효율화를 위해 청산 완료하였습니다.

-2022년6월8일 한국무브넥스(주)의 계열회사인 서한엔티엔베어링(주)의 알루미늄 주조사업 신규 투자를 위해 유상증자에 참여하였습니다. 유상증자 후 지분은 기존

20%에서 28.6%로 변경되었습니다.

-2022년10월12일 현대자동차 미국 조지아 전기차 생산 법인 설립에 따른 동반 진출 및 생산효율화를 위해 Sehan Auto Georgia를 설립하였으며 2022년11월8일 자본금 USD 10,000,000를 단독 출자하였습니다.

-2022년10월18일 자동차부품의 원활한 수급 및 생산효율화를 위해 종속회사인 오토메탈글로벌(주)가 디코어(주)를 100% 인수하였습니다.

-2023년12월14일 SEOHAN AUTO MEXICO는 한국무브넥스(주)의 매출채권 USD8,099,913를 출자전환하였습니다. 주식 가치 평가 후 한국무브넥스(주)의 SEOHAN

AUTO MEXICO 직접 지분율은 56.05%입니다.

3. 자본금 변동사항

1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제50기 (2023년) |

제49기 (2022년) |

제48기 (2021년) |

제47기 (2020년) |

제46기 (2019년) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 30,450,420 | 30,450,420 | 30,450,420 | 30,450,420 | 30,450,420 |

| 액면금액 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 | 30,450,420,000 |

4. 주식의 총수 등

1) 주식의 총수 현황

-당사는 2023년 12월 31일 본 보고서 작성기준일 현재 발행할 주식의 총수는

150,000,000주이며, 현재까지 발행한 주식의 총수는 보통주 30,450,420주입니다.

현재의 유통주식수는 30,450,420주이고 당사는 보통주 외의 주식은 발행하지 않았 습니다. 세부내역은 아래와 같습니다.

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 150,000,000 | - | 150,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,450,420 | - | 30,450,420 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 30,450,420 | - | 30,450,420 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 30,450,420 | - | 30,450,420 | - | |

5. 정관에 관한 사항

-당사 정관의 최근 개정일은 2023년 03월 31일이며, 제49기 정기주주총회(2023년

3월 31일)에서 정관 변경 안건이 승인되었습니다.

1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 27일 | 제46기 정기주주총회 | -제7조(주식 및 주권의 종류) -제11조(명의개서 대리인) -제12조(주주등의 주소, 성명 및 인감 또는 서명 등 신고) -제13조(주주명부의 폐쇄 및 기준일) -제16조(사채발행에 관한 준용규정) -제17조(소집시기) -제29조(이사 및 감사의 수) -제42조의2(외부감사인의 선임) -부칙 |

-전자증권법 시행 -상법개정에 따른 문구 조정 -외감법개정 변경내용 반영 |

| 2021년 03월 26일 | 제47기 정기주주총회 | -제11조(명의개서 대리인) -제12조(주주명부 작성, 비치) -제13조(주주명부의 폐쇄 및 기준일) -제15조의2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) -제30조(이사 및 감사의 선임) -제32조(이사 및 감사의 보선) -제42조(재무제표와 영업보고서의 작성 비치 등) -부칙 |

-전자등록제도 도입 및 전자증권법 시행 -상법개정에 따른 변경내용 반영 |

| 2023년 03월 31일 | 제49기 정기주주총회 | -제1조(상호) -제4조(공고방법) -제44조(이익배당) -부칙 |

-상호 변경에 따른 조문 및 회사 홈페이지 도메인 주소 변경 -배당 제도 개선에 따른 변경 |

※ 2024년 3월 29일에 개최될 제50기 정기주주총회에도 정관변경 안건이 포함되어 있습니다. 정관변경 안건의 내용은 의결권대리행사 권유 참고서류 공시 및 주주총회소집공고 공시를 확인바랍니다.

2) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 프랜지의 제조 및 판매업 | 영위 |

| 2 | 산업기계의 제조 및 판매업 | 영위 |

| 3 | 철구조물의 제조 및 판매업 | 영위 |

| 4 | 탱크류 및 열교환기의 제조 및 판매업 | 미영위 |

| 5 | 자동차 부품의 제조 및 판매업 | 영위 |

| 6 | 전 각호에서 파생하는 설물의 판매 | 영위 |

| 7 | 건설업 | 미영위 |

| 8 | 부동산 매매업 | 미영위 |

| 9 | 수출입업 | 영위 |

| 10 | 자유형 단조제품 제조업 | 미영위 |

| 11 | 선박용 기자재 부품 제조업 | 영위 |

| 12 | 풍력발전 설비 부품 제조업 | 미영위 |

| 13 | 발전 및 플랜트 부품 제작업 | 영위 |

| 14 | 철도차량 부품 제조업 | 미영위 |

| 15 | 정밀기계 제작업 | 미영위 |

| 16 | 철판 및 슬라브 도소매업 | 영위 |

| 17 | 풍력발전 시스템 제조 및 판매업 | 미영위 |

| 18 | 전 각호에 부대되는 사업일체 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 고도의 기술이 필요한 승용차용 H/Shaft류, Axle류 및 상용차용(버스, 트럭) Axle & Brake assembly를 생산하는 자동차부품 부문, 관과 관 사이 부분을 결합할 때 쓰이는 Flange를 생산하는 프랜지 사업부문, 발전소플랜트, 선박구조물 등에 쓰이는 부품을 생산하는 산업기계부문의 총 3개 사업부문으로 구성되어 있습니다.

자동차부품 중 주요 제품인 H/Shaft는 엔진과 변속기로부터 나오는 동력을 바퀴에 전달하는 역할을 하며 Axle은 동력전달, 차체지지, 제동의 역할을 하는 부품입니다. H/Shaft는 자동차부품 매출의 64%, Axle은 36%의 매출 비중을 차지하고 있으며 당사의 자동차부품 매출은 전체매출액의 97.6%를 차지하는 주요 사업부문이자 제품입니다. 당사의 해외법인(미국, 멕시코, 중국) 또한 H/Shaft 및 Axle을 가공 및 조립하여 현대차기아 해외법인에 납품하고 있습니다. 당사가 추정한 M/S는 당사의 계열사 포함 H/Shaft의 경우 33%, Axle의 경우 45%를 차지하고 있습니다. 경쟁사로는 현대위아, 일진, 명화공업, CTR 등이 있습니다.

프랜지부품은 국내 및 해외 EPC업체의 대규모 프로젝트의 발주를 받아 생산하고 있으며 당사 매출의 0.8%를 차지하고 있으며 산업기계 등은 당사 매출의 1.6%를 차지하고 있습니다.

당사의 제50기 내수 및 수출 실적은 다음 표와 같습니다.

| (단위 : 백만원) |

| 구 분 | 자동차부품 | 프랜지 | 산업기계 등 | 합계 |

| 수출 | 645,210 | 5,947 | - | 651,157 |

| 내수 | 828,735 | 6,257 | 24,657 | 859,649 |

| 합계 | 1,473,945 | 12,204 | 24,657 | 1,510,806 |

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

1) 주요 제품 등의 현황

-당사는 자동차에 사용되는 차부품제품, 프랜지제품 및 산업기계제품 등을 생산,

판매하고 있으며, 당사 및 종속회사의 각 제품별 매출액 및 매출액에서 차지하는

비율은 아래와 같습니다.

| (단위 : 백만원) |

| 사업부문 | 회사명 | 매출유형 | 품 목 | 구체적용도 | 매출액 | 비율(%) |

|---|---|---|---|---|---|---|

| 차부품 | 한국무브넥스㈜ | 제품 | H/SHAFT | 제동,구동장치 | 294,429 | 19.7% |

| 상용(AXLE BEAM등) | 16,338 | 1.1% | ||||

| 승용(F/AXLE ASS'Y)외 | 525,221 | 35.1% | ||||

| 북경서한, SEOHAN AUTO USA, SEOHAN AUTO MEXICO, 오토메탈글로벌㈜, KOFCO USA, SEOHAN AUTO GEORGIA, 디코어㈜ |

제품 | H/SHAFT | 제동,구동장치 | 637,956 | 42.5% | |

| 상용(AXLE BEAM등) | - | 0.0% | ||||

| 승용(F/AXLE ASS'Y)외 | - | 0.0% | ||||

| 프랜지 | 한국무브넥스㈜ | 제품 | C/S | 관이음쇠 | 7,091 | 0.5% |

| A/S | 776 | 0.1% | ||||

| S/S | 4,336 | 0.3% | ||||

| 산업기계 | 한국무브넥스㈜ | 제품 | 엔진제관(AIR-REC등) | 선박용엔진부품 철구조물 |

10,544 | 0.7% |

| 일반제관(CRANE등) | - | 0.0% |

-2023년말 차부품 매출은 완성차 업계 판매실적 증가, 고부가가치 제품 매출 증가, 우호적인 환율로 전년 대비 매출이 11% 증가하였습니다. 프랜지 매출은 플랜트 공사취소 및 지연으로 전년 대비 매출이 43% 감소하였고, 산업기계(조선관련)매출은 대형 엔지니어링 물량 증가로 91% 전년 대비 매출이 증가하였습니다.

2) 주요 제품 가격변동 추이

- 당사 및 종속회사의 주요 생산제품별 가격변동 추이는 다음과 같습니다.

| (단위 :원/EA, TON) |

| 회사명 | 품 목 | 제50기 | 제49기 | 제 48기 | ||

|---|---|---|---|---|---|---|

| 한국무브넥스㈜ 북경서한 SEOHAN AUTO USA SEOHAN AUTO MEXICO KOFCO USA 오토메탈글로벌㈜ SEOHAN AUTO GEORGIA 디코어㈜ |

자동차부품 (원/EA) |

1톤SPINDLE (상용) |

내수 | 24,489 | 23,464 | 21,664 |

| 수출 | 24,489 | 23,464 | 21,664 | |||

| TJ외륜 (등속) |

내수 | 8,476 | 8,646 | 7,240 | ||

| 수출 | 8,476 | 8,646 | 7,240 | |||

| R/DRUM (승용) |

내수 | 20,006 | 17,393 | 14,980 | ||

| 수출 | 20,006 | 17,393 | 14,980 | |||

| D/SHAFT (해외현지법인) |

내수 | 46,913 | 46,913 | 46,913 | ||

| 수출 | - | - | - | |||

| D/SHAFT (오토메탈글로벌) |

내수 | 5,716 | 5,933 | 5,404 | ||

| 수출 | - | - | - | |||

| 한국무브넥스㈜ | 프랜지(원/TON) | 내수 | 7,070,351 | 5,026,320 | 6,883,146 | |

| 수출 | 6,687,060 | 8,926,791 | 4,176,564 | |||

| 한국무브넥스㈜ | 산업기계(원/TON) | 내수 | 4,263,170 | 3,606,799 | 3,449,425 | |

| 수출 | - | - | - | |||

※ 가격변동 산출기준 및 가격변동원인은 다음과 같습니다.

1) 자동차부품 : 생산품목이 다양하여 품목별 대표적인 제품 1개씩을 기준으로 하여

산정되었습니다.

2) 프랜지 : 매출액 / 중량 (TON)

3) 산업기계 : 매출액 / 중량 (TON)

4) 가격변동원인

① 자동차부품

신차종 출시시마다 단가계약을 하여 가격을 책정하므로 그 가격변동폭이 미미

하나 원소재 등의 물가인상분 반영으로 소폭 상승하고 있습니다.

② 프랜지 및 산업기계

POSCO 원소재 단가인상에 따른 재료비증가가 판매가격 상승의 직접적인 요인

이며 프랜지의 경우 수출비중이 높기 때문에 환율변동이 가격변동의 가장 큰

요인입니다.

3. 원재료 및 생산설비

-2023년말 현재 당사 및 종속회사는 사업부문별로 원재료를 매입하고 있으며 각 품목별로 가격변동 추이를 확인하고 있습니다.

당사의 2023년말 총 생산능력은 1,763,569백만원이며 총 생산실적은 1,394,733백만원, 평균 가동률은 75.6%입니다. 당사 및 종속회사는 한국, 미국, 멕시코, 중국에 사업소를 보유하고 있으며 당사 1,3,4,5공장, 경주 및 미국은 자동차부품 생산 및 판매, 당사 2공장은 프랜지, 산업기계 등을 생산하고 있습니다.

| ※상세 현황은 '상세표-4. 원재료 및 생산설비(상세)' 참조 |

4. 매출 및 수주상황

2023년말 현재 당사 및 종속회사의 매출은 자동차부품, 프랜지, 산업기계 등으로 구분됩니다. 자동차부품은 완성차의 생산대수에 연동되기 때문에 경기 변동에 따라 매출에 영향을 받으며 국내 완성차를 통한 내수판매와 로컬 수출 및 해외현지법인등을 통한 수출판매가 있습니다. 프랜지 및 산업기계 등은 국제유가 및 업황에 따라 매출에 영향을 받으며 대리점 및 국내직거래를 통한 내수판매와 무역 및 기타거래를 통한 수출판매로 이루어지고 있습니다.

당사의 사업부문 중 자동차부품은 완성차업체에서 신차개발시, 회사가 완성차업체와 공동 개발하여 신차의 출시시 차종별 제품을 생산, 납품하고 있으나 물량이 확정되어 있지 않고 대내외적 경제환경 변화와 그에 따른 수요 변화를 정확히 예측할 수 없어 수주물량 및 수주잔고 등 수주상황을 별도로 관리하지 않고 있습니다.

| ※상세 현황은 '상세표-5. 매출 및 수주상황(상세)' 참조 |

5. 위험관리 및 파생거래

1) 금융상품에 대한 위험관리

-연결실체는 금융상품과 관련하여 환위험, 유동성위험, 신용위험, 이자율위험, 가격

위험과 같은 다양한 금융위험에 노출되어 있습니다. 당사의 위험관리는 당사의

재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 당사가 허용가능한 수준으로

감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 당사는 전사적인 수준의

위험관리 정책 및 절차를 마련하여 운영하고 있으며, 당사의 재무부문에서 위험

관리에 대한 총괄책임을 담당하고 있습니다. 또한, 당사의 내부감사인은 위험관리

정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다.

① 환위험 관리

연결실체는 원자재 수입 거래 등과 관련하여 USD의 환율변동위험에 노출되어 있습니다. 당기말과 전기말 현재 연결실체의 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : USD, EUR, CNY) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 자 산 | ||

| 현금및현금성자산 | USD 3,200.72 | USD 3,199.10 |

| 매출채권및기타채권 | USD 33,403,615.08 | USD 36,695,817.89 |

| EUR 156,237.37 | EUR 1,316,301.79 | |

| CNY 209,291.18 | CNY 247,252.84 | |

| 외화자산 계 | USD 33,406,815.80 | USD 36,699,016.99 |

| EUR 156,237.37 | EUR 1,316,301.79 | |

| CNY 209,291.18 | CNY 247,252.84 | |

| 부 채 | ||

| 매입채무 | USD 6,442,827.44 | USD 2,422,086.97 |

| EUR 385,200.00 | - | |

| CNY 5,489.69 | - | |

| 외화부채 계 | USD 6,442,827.44 | USD 2,422,086.97 |

| EUR 385,200.00 | - | |

| CNY 5,489.69 | - | |

| 순외화자산(부채) | USD 26,963,988.36 | USD 34,276,930.02 |

| EUR (228,962.63) | EUR 1,316,301.79 | |

| CNY 203,801.49 | CNY 247,252.84 | |

한편, 외화에 대한 원화환율이 10% 상승(하락)할 경우 환율변동이 당기 법인세비용차감전순손익에 미치는 영향은 3,447,759천원(전기: 4,526,260천원)입니다.

② 유동성위험 관리

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고현금유출예산과 실제 현금유출액을 지속적으로 분석 및 검토하고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산 및 투자활동의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다. 한편, 연결실체는 일시적으로 발생할 수 있는유동성 위험을 관리하기 위하여 하나은행 등과 당좌차월약정을 체결하고 있습니다.

당기말 현재 금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

잔존계약만기 | ||

|---|---|---|---|---|---|

| 1년 이하 | 1년~5년 | 5년 초과 | |||

| 매입채무 및 기타채무(*1) | 355,932,019 | 355,932,019 | 355,932,019 | - | - |

| 단기차입금 | 60,842,175 | 64,487,859 | 64,487,859 | - | - |

| 장기매입채무 및 기타채무(*1) | 300,000 | 300,000 | - | - | 300,000 |

| 장기차입금 | 77,333,109 | 110,652,371 | 10,120,525 | 76,371,802 | 24,160,044 |

| 리스부채 | 1,139,329 | 1,237,461 | 583,927 | 653,534 | - |

| 금융보증계약(*2) | 508,940 | 121,382,533 | 121,382,533 | - | - |

| 금융부채 계 | 496,055,572 | 653,992,243 | 552,506,863 | 77,025,336 | 24,460,044 |

(*1) 매입채무및기타채무는 종업원급여와 관련된 부채가 제외된 금액입니다.

(*2) 상기 금융보증계약은 관계기업 등에 대한 금융보증계약이며, 보고기간말 현재 보증이 요구될 수 있는 최대금액 기준으로 표시하였습니다.(주석 34 참조).

상기 만기분석은 할인되지 않은 현금흐름을 기초로 작성되었으며, 원금 및 이자에 대한 현금흐름을 포함하고 있습니다.

③ 신용위험 관리

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 신용위험은 보유하고 있는 수취채권을 포함한 거래처에 대한 신용위험 뿐 아니라 현금및현금성자산과 은행 및 금융기관예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 연결실체는 외환은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 일반거래처의 경우 고객의 재무상태,과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다.

연결실체는 신용위험을 관리하기 위하여 금융자산의 신용보강을 위한 정책과 절차를마련하여 운영하고 있으며, 회수가 지연되는 금융자산에 대하여는 회수지연 현황 및 회수대책이 보고된 후, 지연사유에 따라 적절한 조치를 취하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 당기말과 전기말 현재 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 68,104,617 | 42,125,096 |

| 매출채권 및 기타채권 | 333,236,072 | 305,876,146 |

| 기타비유동금융자산 | 16,900 | 1,153,473 |

| 당기손익-공정가치측정금융자산 | 500,000 | 300,000 |

| 기타포괄손익-공정가치측정금융자산 | 116,030 | 61,500 |

| 금융보증계약 | 121,382,533 | 142,281,957 |

| 합 계 | 523,356,152 | 491,798,172 |

당기말 현재 현대차그룹에 대한 매출채권은 247,133백만원(전기말: 204,889백만원)으로서 매출채권및기타채권의 74.16%(전기말: 66.98%)를 차지하고 있습니다. 상기 매출채권을 제외하고는 중요한 신용위험의 집중은 없으며, 이를 제외한 매출채권및 기타채권은 다수의 거래처에 분산되어 있습니다.

④ 이자율위험 관리

연결실체의 이자율 위험은 차입금 및 사채에서 비롯됩니다. 변동이자율로 발행된 단기차입금으로 인하여 연결실체는 이자율 위험에 노출되어 있으며, 연결실체는 이자율 변동 위험을 최소화하기 위해 재융자, 기존 차입금의 갱신, 대체적인 융자 및 위험회피 등 다양한 방법을 검토하여 연결실체 입장에서 가장 유리한 자금조달 방안에 대한 의사결정을 수행하고 있습니다.

다른 변수가 일정하고 변동금리 조건 차입금에 대한 이자율이 1% 상승 또는 하락할 경우, 당기 법인세비용차감전순손익에 미치는 영향은 1,334백만원(전기:1,220백만원)입니다.

⑤ 가격위험 관리

연결실체는 연결재무상태표상 기타포괄손익-공정가치측정금융자산으로 분류되는 지분증권의 가격위험에 노출되어 있습니다. 기타포괄손익-공정가치측정금융자산으로 분류된 지분상품은 공정가치의 변동이 자본으로 반영되고 있습니다. 지분증권의 주가가 10% 상승하거나 하락하는 경우,기타자본구성요소에 미치는 영향은 9,166천원 입니다.

2) 자본위험관리

-연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 연결실체가 자본유지를 위하여 관리하고 있는 항목은 장단기차입금에서 현금및현금성자산 및 단기금융자산을 차감한 순차입금과 순차입금과 자본총계로 구성하는 총자본입니다.

연결실체의 당기말과 전기말 현재 총자본에 대한 순차입금 비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 장단기차입금(A) | 138,175,284 | 128,597,794 |

| 현금및현금성자산 및 단기금융자산(B) | 68,104,617 | 42,125,096 |

| 순차입금(C=A-B) | 70,070,667 | 86,472,698 |

| 자본총계(D) | 341,180,624 | 301,245,283 |

| 총자본(E=C+D) | 411,251,291 | 387,717,982 |

| 순차입금/총자본(F=C/E) | 17.04% | 22.30% |

6. 주요계약 및 연구개발활동

2023년말 현재 당사 및 종속회사 통합연구소인 서한기술연구소를 중심으로 신제품 설계, 개발 및 분석 평가에 많은 인력과 비용을 투자하고 있습니다. 당사의 연구개발은 현대차 및 기아 신차용 제품 개발이 대부분이며 크게 H/Shaft와 Axle로 구분되어 있습니다.

| ※상세 현황은 '상세표-6. 주요계약 및 연구개발활동(상세)' 참조 |

7. 기타 참고사항

1) 환경관련 규제사항

-당사의 자동차부품 생산시 가공, 조립과정에서 폐수, 폐기물 등 대기/수질오염물

질이 배출될 수 있으며, 이러한 물질은 자연 생태계에 직,간접적 영향을 줄 수 있

습니다. 따라서, 당사는 환경관계법(대기/수질/폐기물 등)을 적용받고 있으며, 국

제환경인증 ISO14001을 인증받아 동 법규에서 규정하는 제 사항을 준수하며,

기업활동의 전 과정에 걸쳐 발생 가능한 환경영향을 최소화하고 있습니다

2) 사업부문별 현황

-당사는 자동차부품, 프랜지, 산업기계 및 기타 사업부문을 영위하고 있습니다.

당사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

| 사업부문 | 회사명 | 주요재화 및 용역 | 주요고객 | 구체적용도 |

|---|---|---|---|---|

| 차부품 | 한국무브넥스㈜ 북경서한 SEOHAN AUTO USA SEOHAN AUTO MEXICO오토메탈글로벌㈜ KOFCO USA SEOHAN AUTO GEORGIA 디코어㈜ |

C.V JOINT 상용(AXLE BEAM등) 승용(F/AXLE ASS'Y) 자동차단조부품 外 |

현대자동차 기아 현대모비스 外 |

제동,구동장치 |

| 프랜지 | 한국무브넥스㈜ |

C/S A/S S/S 外 |

현대중공업 삼성엔지니어링外 |

관이음쇠 |

| 산업기계 | 한국무브넥스㈜ | 엔진제관(AIR-REC등) 外 | 현대중공업外 | 선박용엔진부품 철구조물 |

① 자동차 부품부문

(산업의 특성) 당사의 자동차 부품 부문은 고도의 기술이 필요한 승용차용 Halfshaft류, Front axle assembly류 및 상용차(Bus, Truck)용 Front axle & Brake assembly를생산하고 있습니다. 고도의 숙련기술과 정밀기계에 의해 생산되는 자동차 부품은 각 분야별 정밀성이 요구되는 분야로 이러한 자동차부품 생산에 큰 자부심을 가지고 신기술 및 신제품 개발에 주력하고 있습니다.

(시장의 특성) 자동차 사업부문은 완성차 업계의 호불황에 따라 정비례 관계를 나타 내며, 당사의 경우 대부분의 제품을 현대차-기아그룹에 납품하여 안정적인 수요처 를 확보하고 있습니다.

(국내외 시장여건) 신흥시장의 성장에도 불구하고 뚜렷한 정책 수단 부재에 따른 미국과 EU의 성장 정체 등의 세계경기 불안요인과 현지 자동차부품업체들의 급부상, 글로벌 업체들의 신흥시장을 중심으로 한 해외생산기반 확대 등 국내외시장에서의 글로벌 경쟁이 심화되고 있지만, 당사는 선진 제조 기술을 바탕으로 위기 극복체제에서 공세적 전략으로 전환하고, 선진시장에서 신흥시장의 전략이동의 본격화에 적극적으로 대처해 나가도록 힘쓰겠습니다. 또한, 해외생산기지를 바탕으로 다양한 판매망 확충과 품질관리 강화로 공격적인 판매를 확대하겠습니다.

② 프랜지 부문

(산업의 특성) 프랜지부문은 전 세계 고객으로부터 기술력과 제품의 품질을 인정받고 있으며, 특히 Shell international petroleum, Exxon, USCG, Lloyd' s register of shipping, ARAMCO와 그 밖의 권위있는 협회로부터 ISO9001 등 국제공인 품질보증을 획득했으며 탄소강, 비철, ANSI, AWWA, AOI, MSS, 기타 다양한 종류의 프랜지를 생산하며, 주요장비로는 국내 최대의 12,500톤 Forging press, Air drop hammer, CNC maching center와 그 밖의 많은 컴퓨터화된 각종 기계설비 및 로보트 생산시스템을 갖추고 있습니다.

(시장의 특성) 국내외업체들의 해외플랜트 수주가 집중되어 있는 중동지역은 외국자본의 영향을 비교적 덜 받고있으나, 국내외 금융기관들의 투자심리 위축 및 기타 경기 영향에 따라 산업전반에 미치는 영향이 큽니다.

(국내외 시장여건) 고유가로 산유국의 흑자와 전반적인 플랜트 업계의 불황이 개선되면서 관련 프로젝트가 증가되고 있습니다. 엔지니어링 및 건설사의 프로젝트 수익성 위주의 구매정책으로 인하여 최저가 우선 구매정책을 강화하고 있습니다. 또한 인도 및 중국 등 후발 EPC 업체의 플랜트 시장 진입 및 유럽 EPC 업체의 시장 지배력 강화로 인하여, 주 고객인 국내 EPC 업체의 약세 또는 J/V 수주 정책으로 저가 구매 정책의 강화가 더욱 심화되고 있습니다.

③ 산업기계 부문

(산업의 특성) 산업기계 부문은 현대화된 종합적 장비를 갖추고, 우수한 기술자와 숙련공들이 산업기계를 생산하고 있습니다. 당사의 주요 생산품으로는 발전소 플랜트, 선박구조물, 화학공장의 철구조물 및 압력용기, 교량 및 건설관련 각종 제품을 생산하고 있으며, 최고의 기술력과 최신시설, 풍부한 경험과 납기를 위한 생산체계, 종합품질관리시스템을 바탕으로 고품질의 제품을 생산, 제공하고 있습니다.

(시장의 특성 및 국내외 시장여건) 프랜지부문과 유사합니다.

3) 사업부문별 요약 재무현황

| (단위 :백만원) |

| 회 사 | 구 분 | 제50기 | 제49기 |

|---|---|---|---|

| 한국무브넥스㈜ 북경서한 SEOHAN AUTO USA SEOHAN AUTO MEXICO KOFCO USA 오토메탈글로벌㈜ SEOHAN AUTO GEORGIA 디코어㈜ |

자동차부품 | ||

| 1.매출액 | |||

| 외부매출액 | 1,553,461 | 1,396,877 | |

| 부문간 내부매출액 | (89,682) | (68,778) | |

| 계 | 1,463,779 | 1,328,099 | |

| 2.매출총이익 | 143,505 | 123,954 | |

| 3.영업손익 | 61,866 | 50,107 | |

| 4.자산 | 848,263 | 772,290 | |

| (감가상각비등) | (33,312) | (33,643) | |

| 한국무브넥스㈜ | 프랜지 외 | ||

| 1.매출액 | |||

| 외부매출액 | 47,027 | 43,255 | |

| 부문간 내부매출액 | - | - | |

| 계 | 47,027 | 43,255 | |

| 2.매출총이익 | 1,058 | (11,071) | |

| 3.영업손익 | (2,528) | (13,103) | |

| 4.자산 | 26,462 | 27,104 | |

| (감가상각비등) | (244) | (293) |

III. 재무에 관한 사항

1. 요약재무정보

※ 제50기 개별 및 연결재무제표는 상법 제449조의2 및 정관 제42조 규정에 의거 외부감사인의 적정의견 및 감사 전원의 동의가 있을 경우 재무제표를 이사회 결의로 승인할 수 있습니다. 따라서 아래 재무제표는 확정된 재무제표 입니다.

1) 요약연결재무상태표

| 한국무브넥스주식회사와 그 종속회사 | (단위 : 백만원) |

| 구 분 | 제50기 | 제49기 | 제48기 |

|---|---|---|---|

| [유동자산] | 487,704 | 465,324 | 401,696 |

| ㆍ현금 및 현금성자산 | 68,105 | 42,125 | 40,052 |

| ㆍ매출채권 및 기타채권 | 307,973 | 301,454 | 242,702 |

| ㆍ재고자산 | 104,061 | 114,109 | 113,648 |

| ㆍ기타유동자산 | 7,565 | 7,636 | 5,294 |

| [비유동자산] | 387,021 | 334,070 | 297,655 |

| ㆍ투자자산 | 45,165 | 55,890 | 43,733 |

| ㆍ유형자산 | 310,201 | 267,343 | 243,996 |

| ㆍ무형자산 | 6,392 | 6,415 | 3,964 |

| ㆍ장기매출채권및기타채권 | 25,263 | 4,422 | 5,962 |

| 자산총계 | 874,725 | 799,394 | 699,351 |

| [유동부채] | 437,478 | 456,204 | 406,546 |

| [비유동부채] | 96,067 | 41,945 | 30,206 |

| 부채총계 | 533,545 | 498,149 | 436,752 |

| [지배기업소유지분] | 326,115 | 292,088 | 256,144 |

| ㆍ자본금 | 30,450 | 30,450 | 30,450 |

| ㆍ기타불입자본 | 22,173 | 24,681 | 24,681 |

| ㆍ기타자본구성요소 | 10,193 | 9,251 | 8,412 |

| ㆍ이익잉여금 | 263,299 | 227,706 | 192,601 |

| [비지배지분] | 15,065 | 9,157 | 6,455 |

| 자본총계 | 341,180 | 301,245 | 262,599 |

| 부채와자본총계 | 874,725 | 799,394 | 699,351 |

2) 요약연결포괄손익계산서

| 한국무브넥스주식회사와 그 종속회사 | (단위 : 백만원) |

| 구 분 | 제50기 | 제49기 | 제48기 |

|---|---|---|---|

| 매출액 | 1,510,806 | 1,371,354 | 1,003,928 |

| 영업이익 | 59,338 | 37,004 | 26,202 |

| 계속사업이익 [중단사업손익이 없을 경우 기재 생략] |

- | - | - |

| 당기순이익 | 50,490 | 35,640 | 19,748 |

| 총포괄이익 | 42,067 | 40,232 | 27,505 |

| 당기순이익의 귀속 | |||

| 지배기업의 소유주지분 | 47,173 | 33,340 | 18,622 |

| 비지배지분 | 3,316 | 2,299 | 1,126 |

| 당기총포괄손익의 귀속 | |||

| 지배기업의 소유주지분 | 39,021 | 38,203 | 26,649 |

| 비지배지분 | 3,046 | 2,029 | 856 |

| 기본주당순이익(원) | 1,549 | 1,095 | 612 |

| 연결에 포함된 회사수 | 9 | 9 | 7 |

3) 연결재무제표의 연결에 포함된 회사

| 사업 연도 |

연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

|---|---|---|---|

| 제50기 | -한국무브넥스(주) -북경서한 -SEOHAN AUTO USA -KOFCO USA -오토메탈글로벌(주) -SEOHAN AMERICA -SEOHAN AUTO MEXICO -SEOHAN AUTO GEORGIA -디코어(주) |

- |

- |

| 제49기 | -한국무브넥스(주) -북경서한 -SEOHAN AUTO USA -KOFCO USA -오토메탈글로벌(주) -SEOHAN AMERICA -SEOHAN AUTO MEXICO -SEOHAN AUTO GEORGIA -디코어(주) |

SEOHAN AUTO GEORGIA 디코어(주) |

- |

| 제48기 | -한국무브넥스(주) -북경서한 -SEOHAN AUTO USA -KOFCO USA -오토메탈글로벌(주) -SEOHAN AMERICA -SEOHAN AUTO MEXICO |

- | 중경서한 |

-자동차부품용 단조제품 수급안정화 및 사업다각화 목적으로 2013년10월29일에

오토메탈글로벌(주)를 설립하였습니다.

-기아자동차 멕시코 생산 법인 설립에 따른 동반 진출 확정으로 Seohan Auto USA

Corp가 단독출자하여, 2015년1월14일 SEOHAN AMERICA, SEOHAN AUTO

MEXICO를 설립하였습니다.

-현대자동차 중국내 합작법인인 베이징 현대자동차가 중경(충칭)에 공장설립이 결정

되어, 북경서한이 단독출자하여, 2015년9월30일에 중경서한을 설림하였습니다.

-2021년12월2일 한국무브넥스(주)의 손자회사인 중경서한은 중국 현지 법인의 경영 효율화를 위해 청산 완료하였습니다.

-2022년10월12일 현대자동차 미국 조지아 전기차 생산 법인 설립에 따른 동반 진출 및 생산효율화를 위해 Sehan Auto Georgia를 설립하였으며 2022년11월8일 자본금 USD 10,000,000를 단독 출자하였습니다.

-2022년10월18일 자동차부품의 원활한 수급 및 생산효율화를 위해 종속회사인 오토메탈글로벌(주)가 디코어(주)를 100% 인수하였습니다.

-2023년 6월26일 오토메탈글로벌(주) 설비 투자를 위해 유상증자에 참여하였으며 자본금 60억을 단독 출자하였습니다.

※ 종속회사 SEOHAN AUTO USA는 연결 재무제표 작성대상회사이며, 연결대상법인은 SEOHAN AMERICA, SEOHAN AUTO MEXICO입니다.

※ 종속회사 북경서한은 연결 재무제표 작성대상회사입니다.

※ 종속회사 SEOHAN AUTO GEORGIA은 연결 재무제표 작성대상회사입니다.

※ 종속회사 오토메탈글로벌(주)는 연결 재무제표 작성대상회사이며, 연결대상법인은 디코어(주)입니다.

4) 요약재무상태표

| 한국무브넥스주식회사 | (단위 : 백만원) |

| 구 분 | 제50기 | 제49기 | 제48기 |

|---|---|---|---|

| [유동자산] | 274,510 | 272,913 | 269,159 |

| ㆍ현금 및 현금성자산 | 6,862 | 11,805 | 24,054 |

| ㆍ매출채권 및 기타채권 | 200,984 | 194,434 | 170,917 |

| ㆍ재고자산 | 64,412 | 63,140 | 72,543 |

| ㆍ기타유동자산 | 2,252 | 3,534 | 1,645 |

| [비유동자산] | 216,637 | 213,223 | 181,237 |

| ㆍ기타비유동금융자산 | 3 | 1,133 | 993 |

| ㆍ장기매출채권및기타채권 | 7,813 | 6,351 | 5,576 |

| ㆍ기타포괄손익-공정가치측정금융자산 | 116 | 62 | 108 |

| ㆍ관계기업투자주식 | 17,203 | 19,317 | 14,317 |

| ㆍ종속기업투자주식 | 49,026 | 37,256 | 23,191 |

| ㆍ유형자산 | 137,883 | 138,513 | 132,406 |

| ㆍ무형자산 | 3,341 | 3,368 | 3,413 |

| ㆍ사용권자산 | 293 | 335 | 1,233 |

| ㆍ이연법인세자산 | - | 907 | - |

| ㆍ사외적립자산 | 459 | 5,681 | - |

| ㆍ당기손익-공정가치금융자산 | 500 | 300 | - |

| 자산총계 | 491,147 | 486,136 | 450,396 |

| [유동부채] | 231,866 | 251,198 | 231,371 |

| [비유동부채] | 5,037 | 5,406 | 12,996 |

| 부채총계 | 236,903 | 256,604 | 244,367 |

| [자본금] | 30,450 | 30,450 | 30,450 |

| [기타불입자본] | 17,915 | 17,915 | 17,915 |

| [기타자본구성요소] | (144) | (344) | (151) |

| [이익잉여금] | 206,023 | 181,511 | 157,815 |

| 자본총계 | 254,244 | 229,532 | 206,029 |

| 부채와자본총계 | 491,147 | 486,136 | 450,396 |

| 종속,관계,공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

5) 요약포괄손익계산서

| 한국무브넥스주식회사 | (단위 : 백만원) |

| 구 분 | 제50기 | 제49기 | 제48기 |

|---|---|---|---|

| 매출액 | 872,850 | 766,771 | 626,502 |

| 영업이익 | 30,907 | 14,724 | 16,057 |

| 계속사업이익 [중단사업손익이 없을 경우 기재 생략] |

- | - | - |

| 당기순이익 | 34,787 | 22,719 | 17,365 |

| 총포괄손익 | 26,844 | 25,090 | 19,471 |

| 기본주당순이익(원) | 1,142 | 746 | 570 |

6) 재무정보 이용상의 유의점

-당사 및 종속회사의 재무제표 작성기준 및 중요한 회계정책 사항은 '주석사항'을 참고하시기 바랍니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 50 기 2023.12.31 현재 |

|

제 49 기 2022.12.31 현재 |

|

제 48 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 50 기 |

제 49 기 |

제 48 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

487,703,648,703 |

465,324,219,954 |

401,696,635,490 |

|

현금및현금성자산 |

68,104,617,018 |

42,125,095,592 |

40,052,262,627 |

|

매출채권 및 기타유동채권 |

307,973,264,852 |

301,453,958,208 |

242,702,477,693 |

|

유동재고자산 |

104,060,984,852 |

114,109,328,512 |

113,648,377,033 |

|

당기법인세자산 |

2,460,511,675 |

1,461,341,342 |

407,041,536 |

|

기타유동자산 |

5,104,270,306 |

6,174,496,300 |

4,886,476,601 |

|

비유동자산 |

387,021,127,365 |

334,069,916,349 |

297,655,293,655 |

|

장기매출채권 및 기타비유동채권 |

25,262,806,954 |

4,422,187,686 |

5,962,447,616 |

|

최초인식시점 또는 그 이후에 지정된 비유동 당기손익인식금융자산 |

500,000,000 |

300,000,000 |

0 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

116,030,000 |

61,500,000 |

107,420,000 |

|

관계기업에 대한 투자자산 |

43,406,001,243 |

48,446,558,282 |

41,140,484,257 |

|

유형자산 |

310,201,375,914 |

267,342,742,619 |

243,995,628,527 |

|

영업권 이외의 무형자산 |

6,391,850,584 |

6,415,067,699 |

3,963,740,576 |

|

사용권자산 |

1,114,860,670 |

677,681,611 |

1,491,883,945 |

|

순확정급여자산 |

0 |

5,240,233,291 |

0 |

|

기타비유동자산 |

11,302,000 |

10,472,000 |

302,000 |

|

기타비유동금융자산 |

16,900,000 |

1,153,473,161 |

993,386,734 |

|

자산총계 |

874,724,776,068 |

799,394,136,303 |

699,351,929,145 |

|

부채 |

|||

|

유동부채 |

437,477,586,001 |

456,203,652,874 |

406,546,656,081 |

|

매입채무 및 기타유동채무 |

363,866,613,879 |

345,495,894,325 |

283,257,528,533 |

|

유동 차입금 |

60,842,175,049 |

103,587,351,090 |

109,511,512,253 |

|

당기법인세부채 |

10,486,476,155 |

5,188,295,913 |

11,682,164,016 |

|

기타 유동부채 |

1,206,362,355 |

922,812,231 |

864,467,302 |

|

유동 리스부채 |

567,018,479 |

397,968,866 |

813,786,935 |

|

기타유동금융부채 |

508,940,084 |

611,330,449 |

417,197,042 |

|

비유동부채 |

96,066,565,719 |

41,945,200,132 |

30,205,560,835 |

|

장기매입채무 및 기타비유동채무 |

1,743,034,586 |

2,394,224,322 |

3,150,769,907 |

|

장기차입금 |

77,333,109,132 |

25,010,443,000 |

5,927,500,000 |

|

순확정급여부채 |

96,134,986 |

0 |

3,319,296,575 |

|

비유동 리스부채 |

572,310,991 |

295,363,391 |

692,537,714 |

|

비유동충당부채 |

2,097,206,921 |

2,971,488,876 |

3,051,845,978 |

|

이연법인세부채 |

13,214,561,931 |

10,243,308,184 |

13,064,684,723 |

|

기타 비유동 부채 |

1,010,207,172 |

1,030,372,359 |

998,925,938 |

|

부채총계 |

533,544,151,720 |

498,148,853,006 |

436,752,216,916 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

326,115,394,024 |

292,088,271,335 |

256,144,006,587 |

|

자본금 |

30,450,420,000 |

30,450,420,000 |

30,450,420,000 |

|

보통주자본금 |

30,450,420,000 |

30,450,420,000 |

30,450,420,000 |

|

자본잉여금 |

22,173,225,274 |

24,680,586,660 |

24,680,586,660 |

|

기타포괄손익누계액 |

10,192,415,044 |

9,251,373,056 |

8,412,008,034 |

|

이익잉여금(결손금) |

263,299,333,706 |

227,705,891,619 |

192,600,991,893 |

|

비지배지분 |

15,065,230,324 |

9,157,011,962 |

6,455,705,642 |

|

자본총계 |

341,180,624,348 |

301,245,283,297 |

262,599,712,229 |

|

자본과부채총계 |

874,724,776,068 |

799,394,136,303 |

699,351,929,145 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 50 기 2023.01.01 부터 2023.12.31 까지 |

|

제 49 기 2022.01.01 부터 2022.12.31 까지 |

|

제 48 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 50 기 |

제 49 기 |

제 48 기 |

|

|---|---|---|---|

|

수익(매출액) |

1,510,805,866,604 |

1,371,353,848,027 |

1,003,927,830,852 |

|

재화의 판매로 인한 수익(매출액) |

1,510,805,866,604 |

1,371,353,848,027 |

1,003,927,830,852 |

|

매출원가 |

1,366,242,906,757 |

1,258,470,797,589 |

922,853,373,865 |

|

재화의 판매로 인한 수익(매출액)에 대한 매출원가 |

1,366,242,906,757 |

1,258,470,797,589 |

922,853,373,865 |

|

매출총이익 |

144,562,959,847 |

112,883,050,438 |

81,074,456,987 |

|

판매비와관리비 |

85,225,172,069 |

75,879,412,167 |

54,872,403,903 |

|

영업이익(손실) |

59,337,787,778 |

37,003,638,271 |

26,202,053,084 |

|

기타이익 |

14,957,556,058 |

10,252,464,930 |

5,895,092,604 |

|

기타손실 |

3,693,064,808 |

6,322,337,912 |

4,585,225,613 |

|

금융수익 |

2,610,179,911 |

779,673,952 |

474,549,864 |

|

금융원가 |

7,278,369,779 |

4,823,154,987 |

3,250,917,089 |

|

관계기업투자손익 |

9,170,625,221 |

7,596,302,810 |

9,456,044,392 |

|

법인세비용차감전순이익(손실) |

75,104,714,381 |

44,486,587,064 |

34,191,597,242 |

|

법인세비용(수익) |

24,615,154,336 |

8,846,840,584 |

14,442,970,853 |

|

당기순이익(손실) |

50,489,560,045 |

35,639,746,480 |

19,748,626,389 |

|

기타포괄손익 |

(8,422,689,594) |

4,592,801,788 |

7,756,571,451 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(8,137,886,717) |

2,350,114,383 |

2,131,191,848 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(8,337,957,832) |

2,542,869,868 |

2,123,196,848 |

|

기타포괄손익-공정가치측정금융자산 |

43,133,230 |

(35,817,600) |

7,995,000 |

|

파생상품평가손익 |

156,937,885 |

(156,937,885) |

0 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(284,802,877) |

2,242,687,405 |

5,625,379,603 |

|

지분법자본변동 |

4,149,819 |

418,516,004 |

55,055,068 |

|

지분법이익잉여금변동 |

(1,110,526,094) |

808,542,396 |

593,242,604 |

|

해외사업장순투자의 위험회피의 세후재분류조정 |

821,573,398 |

1,015,629,005 |

4,977,081,931 |

|

총포괄손익 |

42,066,870,451 |

40,232,548,268 |

27,505,197,840 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

47,173,455,413 |

33,340,464,662 |

18,622,325,793 |

|

비지배지분에 귀속되는 당기순이익(손실) |

3,316,104,632 |

2,299,281,818 |

1,126,300,596 |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

39,020,734,098 |

38,203,234,729 |

26,648,865,523 |

|

포괄손익, 비지배지분 |

3,046,136,353 |

2,029,313,539 |

856,332,317 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

1,549 |

1,095 |

612 |

|

희석주당이익(손실) (단위 : 원) |

1,549 |

1,095 |

612 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 50 기 2023.01.01 부터 2023.12.31 까지 |

|

제 49 기 2022.01.01 부터 2022.12.31 까지 |

|

제 48 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

30,450,420,000 |

17,915,256,000 |

4,025,405,998 |

172,784,747,648 |

225,175,829,646 |

11,784,493,973 |

236,960,323,619 |

|

소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

1,522,521,000 |

1,522,521,000 |

0 |

1,522,521,000 |

|

당기순이익(손실) |

0 |

0 |

0 |

18,622,325,793 |

18,622,325,793 |

1,126,300,596 |

19,748,626,389 |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

2,123,196,848 |

2,123,196,848 |

0 |

2,123,196,848 |

|

기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

0 |

0 |

7,995,000 |

0 |

7,995,000 |

0 |

7,995,000 |

|

파생상품평가손실 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

55,055,068 |

0 |

55,055,068 |

0 |

55,055,068 |

|

지분법이익잉여금변동 |

0 |

0 |

0 |

593,242,604 |

593,242,604 |

0 |

593,242,604 |

|

해외사업환산손익 |

0 |

0 |

4,666,840,198 |

0 |

4,666,840,198 |

310,241,733 |

4,977,081,931 |

|

연결대상범위의 변동 |

0 |

0 |

(343,288,230) |

0 |

(343,288,230) |

0 |

(343,288,230) |

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

0 |

6,765,330,660 |

0 |

0 |

6,765,330,660 |

(6,765,330,660) |

0 |

|

2021.12.31 (기말자본) |

30,450,420,000 |

24,680,586,660 |

8,412,008,034 |

192,600,991,893 |

256,144,006,587 |

6,455,705,642 |

262,599,712,229 |

|

2022.01.01 (기초자본) |

30,450,420,000 |

24,680,586,660 |

8,412,008,034 |

192,600,991,893 |

256,144,006,587 |

6,455,705,642 |

262,599,712,229 |

|

소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

1,586,977,200 |

1,586,977,200 |

0 |

1,586,977,200 |

|

당기순이익(손실) |

0 |

0 |

0 |

33,340,464,662 |

33,340,464,662 |

2,299,281,818 |

35,639,746,480 |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

2,542,869,868 |

2,542,869,868 |

0 |

2,542,869,868 |

|

기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

0 |

0 |

(35,817,600) |

0 |

(35,817,600) |

0 |

(35,817,600) |

|

파생상품평가손실 |

0 |

0 |

(156,937,885) |

0 |

(156,937,885) |

0 |

(156,937,885) |

|

지분법자본변동 |

0 |

0 |

418,516,004 |

0 |

418,516,004 |

0 |

418,516,004 |

|

지분법이익잉여금변동 |

0 |

0 |

0 |

808,542,396 |

808,542,396 |

0 |

808,542,396 |

|

해외사업환산손익 |

0 |

0 |

613,604,503 |

0 |

613,604,503 |

402,024,502 |

1,015,629,005 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2022.12.31 (기말자본) |

30,450,420,000 |

24,680,586,660 |

9,251,373,056 |

227,705,891,619 |

292,088,271,335 |

9,157,011,962 |

301,245,283,297 |

|

2023.01.01 (기초자본) |

30,450,420,000 |

24,680,586,660 |

9,251,373,056 |

227,705,891,619 |

292,088,271,335 |

9,157,011,962 |

301,245,283,297 |

|

소유주에 대한 배분으로 인식된 배당금 |

0 |

0 |

0 |

2,131,529,400 |

2,131,529,400 |

0 |

2,131,529,400 |

|

당기순이익(손실) |

0 |

0 |

0 |

47,173,455,413 |

47,173,455,413 |

3,316,104,632 |

50,489,560,045 |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

(8,337,957,832) |

(8,337,957,832) |

0 |

(8,337,957,832) |

|

기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

0 |

0 |

43,133,230 |

0 |

43,133,230 |

0 |

43,133,230 |

|

파생상품평가손실 |

0 |

0 |

156,937,885 |

0 |

156,937,885 |

0 |

156,937,885 |

|

지분법자본변동 |

0 |

0 |

4,149,819 |

0 |

4,149,819 |

0 |

4,149,819 |

|

지분법이익잉여금변동 |

0 |

0 |

0 |

(1,110,526,094) |

(1,110,526,094) |

0 |

(1,110,526,094) |

|

해외사업환산손익 |

0 |

0 |

736,821,054 |

0 |

736,821,054 |

84,752,344 |

821,573,398 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

0 |

(2,507,361,386) |

0 |

0 |

(2,507,361,386) |

2,507,361,386 |

0 |

|

2023.12.31 (기말자본) |

30,450,420,000 |

22,173,225,274 |

10,192,415,044 |

263,299,333,706 |

326,115,394,024 |

15,065,230,324 |

341,180,624,348 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 50 기 2023.01.01 부터 2023.12.31 까지 |

|

제 49 기 2022.01.01 부터 2022.12.31 까지 |

|

제 48 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 50 기 |

제 49 기 |

제 48 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

98,019,887,900 |

43,649,827,231 |

40,705,923,266 |

|

당기순이익(손실) |

50,489,560,045 |

35,639,746,480 |

19,748,626,389 |

|

당기순이익조정을 위한 가감 |

51,660,409,597 |

54,920,684,922 |

47,938,214,462 |

|

법인세비용 조정 |

24,615,154,336 |

8,846,840,584 |

14,442,970,853 |

|

매출채권처분손실 조정 |

3,948,213 |

13,128,829 |

0 |

|

외화환산손실 조정 |

1,166,010,688 |

3,414,907,705 |

43,260,185 |

|

대손상각비 조정 |

2,576,544,850 |

113,309,286 |

(137,611,073) |

|

감가상각비에 대한 조정 |

34,094,491,510 |

34,671,841,512 |

32,997,233,644 |

|

무형자산상각비에 대한 조정 |

39,842,302 |

59,421,861 |

95,294,042 |

|

퇴직급여 조정 |

2,921,352,454 |

3,284,079,991 |

3,712,227,684 |

|

금융원가의 조정 |

4,701,073,155 |

3,571,836,830 |

2,399,848,604 |

|

유형자산처분손실 조정 |

14,332,309 |

0 |

2,727,543,259 |

|

무형자산처분손실 조정 |

3,349,870 |

7,700 |

29,248,800 |

|

유형자산손상차손 조정 |

342,772,950 |

0 |

0 |

|

투자자산처분손실 조정 |

0 |

0 |

101,463,635 |

|

관계기업투자손실 |

(6,895,194,015) |

0 |

359,455,085 |

|

재고자산평가손실 조정 |

43,313,710 |

9,510,776,408 |

2,441,003,870 |

|

판매보증비 조정 |

(7,259,189) |

(124,077,207) |

27,865,204 |

|

외화환산이익 조정 |

(67,062,150) |

(160,931,360) |

(252,075,412) |

|

기타의 대손상각비환입 |

7,568,033 |

(6,220,692) |

(60,867) |

|

금융수익 |

(2,632,174,340) |

(549,396,697) |

(453,972,610) |

|

배당금수익 |

(984,000) |

(2,000,800) |

(959,400) |

|

관계기업투자이익 |

(9,170,625,221) |

(7,596,302,810) |

(9,815,499,477) |

|

유형자산처분이익 조정 |

(70,430,999) |

(131,527,314) |

(305,903,072) |

|

무형자산처분이익 조정 |

0 |

0 |

(439,272,728) |

|

기타 현금의 유입 없는 수익등 |

(25,614,869) |

4,991,096 |

(33,845,764) |

|

영업활동으로 인한 자산 부채의 변동 |

7,999,817,056 |

(28,845,227,246) |

(26,497,166,912) |

|

매출채권 및 기타유동채권의 감소(증가) |

13,314,932,441 |

(44,789,699,441) |

(4,728,605,269) |

|

재고자산의 감소(증가) |

10,800,356,983 |

(8,051,607,238) |

(13,482,602,208) |

|

기타유동자산의 감소(증가) 조정 |

(3,705,738,216) |

(4,793,581,801) |

(824,753,400) |

|

매입채무 및 기타채무의 증가(감소) |

(4,898,243,254) |

38,839,858,968 |

(1,508,926,524) |

|

기타유동부채의 증가(감소) |

501,069,469 |

(1,394,464,029) |

(178,042,188) |

|

기타유동금융부채의 증가(감소) |

(638,128,233) |

0 |

0 |

|

기타비유동부채의 증가(감소) |

1,045,199,151 |

921,628,062 |

0 |

|

장기매입채무 및 기타비유동채무의 증가(감소) |

(271,724,346) |

(44,219,359) |

(143,272,161) |

|

기타충당부채의 증가(감소) 조정 |

(377,896,031) |

(339,996,632) |

(1,170,916,483) |

|

퇴직금의 지급 |

(34,983,091) |

(45,519,376) |

(9,907,779) |

|

사외적립자산의공정가치의 감소(증가) |

(7,735,027,817) |

(9,147,626,400) |

(4,450,140,900) |

|

법인세환급(납부) |

(12,129,898,798) |

(18,065,376,925) |

(483,750,673) |

|

투자활동현금흐름 |

(73,340,467,463) |

(40,836,840,986) |

(32,645,733,154) |

|

이자수취 |

2,616,914,774 |

543,347,995 |

431,738,017 |

|

배당금수취 |

984,000 |

10,652,286,375 |

5,722,877,500 |

|

단기금융상품의 취득 |

0 |

(4,000,000,000) |

(1,761,214) |

|

단기금융상품의 처분 |

0 |

4,000,000,000 |

156,947,865 |

|

단기대여금및수취채권의 처분 |

9,381,320,205 |

6,260,894,470 |

2,838,191,133 |

|

장기대여금및수취채권의 처분 |

3,597,081,851 |

905,145,184 |

963,340,430 |

|

유형자산의 처분 |

301,172,086 |

251,155,761 |

4,139,619,251 |

|

무형자산의 처분 |

316,698,753 |

45,760,000 |

1,353,620,370 |

|

보증금의 회수 |

289,783,000 |

252,971,485 |

12,528,333 |

|

종속기업에 대한 투자자산의 처분 |

0 |

0 |

4,021,756,071 |

|

연결대상범위의변동 |

0 |

42,098,537 |

(1,684,770,682) |

|

장기금융상품의 취득 |

(100,000,000) |

(140,211,220) |

(132,893,837) |

|

장기금융상품의 처분 |

1,230,211,220 |

386,734 |

0 |

|

단기대여금및수취채권의 취득 |

(10,653,939,205) |

(5,749,647,360) |

(3,319,927,243) |

|

장기대여금및수취채권의 취득 |

(6,455,272,000) |

(3,560,000,000) |

(1,005,000,000) |

|

비유동당기손익인식금융자산의 취득 |

(200,000,000) |

(300,000,000) |

0 |

|

관계기업에 대한 투자자산의 취득 |

0 |

(5,000,000,000) |

0 |

|

관계기업에 대한 투자자산의 처분 |

20,000,000,000 |

0 |

0 |

|

유형자산의 취득 |

(73,996,436,400) |

(45,002,307,378) |

(41,963,356,043) |

|

무형자산의 취득 |

(44,152,652) |

0 |

(1,032,906,248) |

|

임차보증금의 증가 |

(19,632,340,156) |

(37,432,504) |

(3,145,736,857) |

|

현금의기타유입(유출) |

7,507,061 |

(1,289,065) |

0 |

|

재무활동현금흐름 |

1,264,569,007 |

12,989,880 |

(31,406,763,435) |

|

차입금에 따른 유입 |

155,056,677,987 |

133,817,884,550 |

75,722,671,890 |

|

이자지급 |

(4,780,183,044) |

(3,332,263,552) |

(2,461,684,076) |

|

리스부채의상환 |

(590,181,536) |

(979,182,882) |

(1,083,177,564) |

|

차입금의 상환 |

(146,270,215,000) |

(127,906,471,036) |

(102,062,052,685) |

|

배당금지급 |

(2,131,529,400) |

(1,586,977,200) |

(1,522,521,000) |

|

임대보증금의 감소 |

(20,000,000) |

0 |

0 |

|

현금및현금성자산에 대한 환율변동효과 |

35,531,982 |

(753,143,160) |

1,878,273,593 |

|

현금및현금성자산의순증가(감소) |

25,979,521,426 |

2,072,832,965 |

(21,468,299,730) |

|

기초현금및현금성자산 |

42,125,095,592 |

40,052,262,627 |

61,520,562,357 |

|

기말현금및현금성자산 |

68,104,617,018 |

42,125,095,592 |

40,052,262,627 |

3. 연결재무제표 주석

1. 연결실체의 개요

(1) 지배기업의 개요

한국무브넥스 주식회사(이하 "지배기업")와 그 종속기업(이하 한국무브넥스 주식회사와 그 종속기업을 일괄하여 "연결실체")의 지배기업인 한국무브넥스 주식회사는 1974년 7월 15일에 설립되어 울산광역시 동구 미포1길2에 본사를 두고 있으며 자동차 부품, 프랜지, 철구조물 제조 및 판매업을 영위하고 있습니다. 지배기업은 1987년 10월 2일 주식을 한국거래소가 개설한 유가증권시장에 상장하였으며, 수차의 증자를 거쳐 당기말 현재 납입자본금은 30,450백만원입니다. 당기말 지배기업의 현재 주요 주주는 김윤수 회장 외 특수관계자로서 지분율은 42.09%입니다. 지배기업은 2023년 4월 중 회사명을 한국프랜지공업 주식회사에서 한국무브넥스 주식회사로 변경하였습니다.

| (단위 : 주, %) |

| 주주명 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | |

| 김윤수 | 7,151,285 | 23.49% | 7,151,285 | 23.49% |

| 김용석 | 3,399,635 | 11.16% | 3,399,635 | 11.16% |

| 김용범 | 1,133,210 | 3.72% | 1,133,210 | 3.72% |

| 김용준 | 1,133,210 | 3.72% | 1,133,210 | 3.72% |

| 기타주주 | 17,633,080 | 57.91% | 17,633,080 | 57.91% |

| 합 계 | 30,450,420 | 100.00% | 30,450,420 | 100.00% |

(2) 종속기업의 개요

1) 보고기간말 현재 연결실체 내 종속기업의 현황은 다음과 같습니다.

| 회 사 명 | 업 종 | 당기말 | 전기말 | 결 산 일 | 소재국 | 지배력판단근거 |

|---|---|---|---|---|---|---|

| 지분율 | 지분율 | |||||

| 오토메탈글로벌(주) | 제 조 업 | 100% | 100% | 2023.12.31 | 한 국 | 의결권과반수보유 |

| 디코어(주)(*) | 제 조 업 | 100% | 100% | 2023.12.31 | 한 국 | |

| BEIJING SEOHAN | 제 조 업 | 100% | 100% | 2023.12.31 | 중 국 | |

| SEOHAN AUTO USA | 제 조 업 | 80% | 80% | 2023.12.31 | 미 국 | |

| KOFCO USA | 판 매 업 | 100% | 100% | 2023.12.31 | 미 국 | |

| SEOHAN AMERICA(*) | 제 조 업 | 80% | 80% | 2023.12.31 | 미 국 | |

| SEOHAN AUTO GEORGIA | 제 조 업 | 100% | 100% | 2023.12.31 | 미 국 | |

| SEOHAN AUTO MEXICO(*) | 제 조 업 | 91.21% | 87.53% | 2023.12.31 | 멕시코 |

(*) 직접보유 및 간접보유 지분을 합산한 지분율입니다.

2) 보고기간말 현재 연결대상 종속기업의 요약재무정보는 다음과 같습니다.

가. 제 50(당) 기

| (단위 : 천원) |

| 종속기업 | 당기말 | 당기 | ||

|---|---|---|---|---|

| 자산 | 부채 | 매출액 | 당기순손익 | |

| BEIJING SEOHAN | 18,092,985 | 11,922,588 | 16,079,378 | (1,925,627) |

| SEOHAN AUTO USA(*) | 204,885,112 | 143,203,873 | 452,757,568 | 18,062,263 |

| SEOHAN AUTO MEXICO | 99,097,813 | 68,049,955 | 123,977,769 | (3,371,575) |

| KOFCO USA | 37,610,467 | 36,242,494 | 109,734,096 | 176,506 |

| 오토메탈글로벌(주)(*) | 24,105,765 | 8,480,442 | 25,088,993 | 503,437 |

| SEOHAN AUTO GEORGIA | 61,833,637 | 50,353,690 | - | (1,379,570) |

(*) 종속회사 연결기준 재무정보입니다.

나. 제 49(전) 기

| (단위 : 천원) |

| 종속기업 | 전기말 | 전기 | ||

|---|---|---|---|---|

| 자산 | 부채 | 매출액 | 당기순손익 | |

| BEIJING SEOHAN | 21,230,608 | 13,146,991 | 16,421,529 | (2,127,403) |

| SEOHAN AUTO USA(*) | 243,463,161 | 188,784,129 | 528,156,071 | 12,636,049 |

| KOFCO USA | 47,188,579 | 46,015,405 | 109,717,907 | 155,194 |

| 오토메탈글로벌(주) | 19,215,824 | 9,869,179 | 19,065,875 | 1,338,437 |

| SEOHAN AUTO GEORGIA | 12,649,972 | 27,500 | - | (51,511) |

(*) 종속회사 연결기준 재무정보입니다.

(3) 연결재무제표 작성시 이용된 모든 종속기업의 재무제표는 당사의 보고기간과 동일한 보고기간의 재무제표를 이용하였습니다.

2. 중요한 회계정책 및 회계적 판단, 추정과 가정

연결재무제표는 한국채택국제회계기준에 따라 작성되었으며 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

연결재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

(1) 회계정책의 변경과 공시

1) 연결실체가 채택한 제ㆍ개정 기준서 및 해석서

연결실체는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(가) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 회계정책 공시

이 개정사항은 연결실체가 중요성 판단을 회계정책 공시에 적용 하는데 참고할 수 있는 요구사항과 지침을 제공합니다. 개정사항은 연결실체가 더 유용한 회계정책을 공시할 수 있도록 '유의적인' 회계정책의 공시를 '중요한' 회계정책의 공시로 변경해서중요한 회계 정책을 공시하도록 요구하고, 연결실체가 공시할 회계정책을 정할 때 중요성 개념을 어떻게 적용해야 하는지에 대한 지침을 제공합니다.

이 개정사항은 연결실체의 회계정책 공시에 영향이 있으나 연결실체의 재무제표 항목의 측정, 인식 및 표시에 미치는 중요한 영향은 없습니다.

(나) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 행사가격 조정 조건이 있는 금융부채의 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 기업회계기준서 제1032호 '금융상품: 표시' 금융부채 정의 중 금융부채로 분류되는 경우에는 그 전환권이나 신주인수권(또는 이를 포함하는 금융부채)에 대하여 보고기간에 발생한 평가손익(당기손익에 포함된 경우로 한정함) 등을 공시하고 있습니다. 이 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

(다) 기업회계기준서 제1008호 '회계정책, 회계추정치 변경과 오류' 개정 - 회계추정치의 정의

이 개정사항은 회계추정치의 변경, 회계정책의 변경과 오류수정을 명확히 구분하고 있습니다. 또한 개정 기준서는 기업이 회계추정치를 개발하기 위한 측정기법과 투입변수를 사용하는 방법을 명확히 하고 있습니다. 이 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

(라) 기업회계기준서 제1012호 '법인세' 개정 - 단일 거래에서 자산과 부채가 동시에 생기는 경우의 이연법인세

이 개정사항은 기업회계기준서 제1012호에 따른 최초 인식예외의 적용범위를 축소하여 리스와 사후처리 및 복구 관련 부채와 같이 동일한 금액으로 가산할 일시적차이와 차감할 일시적차이가 생기는 거래에 적용하지 않도록 하였습니다. 이 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

(마) 기업회계기준서 제1012호 '법인세' 개정-국제조세개혁-필라2 모범규칙

이 개정사항은 OECD의 글로벌최저한세 필라2 모범규칙의 시행에 따라 도입되었으며 다음의 내용을 포함합니다.

ㆍ한시적으로 의무적용하는 예외 규정으로서 필라2 모범규칙을 시행하기 위하여 제정된 세법에 따라 발생하는 이연법인세 자산ㆍ부채를 인식ㆍ공시하지 않는 예외규정

ㆍ시행일 이전에 정보이용자가 필라2 모범규칙 시행에 따른 재무적 영향을 예측하는데에 도움이 될 수 있는 공시 요구사항

이연법인세 예외 의무 규정과 예외 규정 적용 사실의 공시는 즉시 시행됩니다. 나머지 공시 요구사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용되지만 2023년 12월31일 또는 그 이전에 종료되는 중간기간에는 적용되지 않습니다.

이 개정사항이 연결실체의 재무제표에 미치는 중요한 영향은 없습니다.

2) 공표되었으나 아직 시행되지 않은 제ㆍ개정 기준서 및 해석서

보고기간말 현재 제정ㆍ공표되었으나 2023년 1월 1일 이후 시작하는 회계기간에 시행일이 도래하지 아니하였고, 연결실체가 조기 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

기업회계기준서 제1001호 문단 69~76에 대한 개정사항은 부채의 유동ㆍ비유동 분류에 대한 다음의 요구사항을 명확히 합니다.

ㆍ결제를 연기할 수 있는 권리의 의미

ㆍ연기할 수 있는 권리가 보고기간말 현재 존재

ㆍ기업이 연기할 수 있는 권리의 행사 가능성은 유동성 분류에 영향을 미치지 않음

ㆍ전환부채의 내재파생상품 자체가 지분상품일 경우에만 부채의 조건이 유동성 분류에 영향을 미치지 않음

또한, 기업이 차입약정으로 인해 발생한 부채를 비유동부채로 분류하고, 결제를 연기할 수 있는 권리가 보고기간 후 12개월 이내에 약정사항을 준수하는지 여부에 좌우될 때, 관련 정보 공시 요구사항이 도입되었습니다.

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하며 소급 적용 합니다. 연결실체는 개정사항이 현행 실무에 미칠 영향과 기존의 대출 약정에 재협상이 필요한지를 평가하고 있습니다.

(나) 기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품:공시' 개정 - 공급자금융약정

공급자금융약정의 특징을 기술하고 그러한 약정에 대한 추가 공시를 요구하는 기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품: 공시' 가 개정되었습니다. 이 개정사항은 공급자금융약정이 기업의 부채와 현금흐름 및 유동성위험에 미치는 영향을 재무제표 이용자가 이해할 수 있도록 도움을 주기 위한 것입니다.

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용됩니다. 조기적용이 허용되며 그 사실은 공시되어야 합니다.

연결실체는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(다) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 발생하는 리스부채

기업회계기준서 제1116호 '리스' 개정사항은 판매자-리스이용자가 판매후리스 거래에서 생기는 리스부채 측정 시, 계속 보유하는 사용권에 대해서는 어떠한 차손익 금액도 인식하지 않는다는 요구사항을 명확히 하였습니다.

이 개정사항은 2024년 1월 1일 이후 최초로 시작되는 회계연도부터 적용하되 기업회계 기준서 제1116호의 최초 적용일 후에 체결된 판매후리스 거래에 소급하여 적용합니다. 조기 적용이 허용되며 그 사실은 공시되어야 합니다.

연결실체는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(라) 다음의 제·개정 기준서는 연결실체에 중요한 영향을 미치지 않을 것으로 판단됩니다.

- 판매후리스 거래에서 발생하는 리스부채(기업회계기준서 제 1116 호 '리스')

- 교환가능성 결여(기업회계기준서 제 1021 호 '환율변동효과')

(2) 재무제표 작성기준

1) 회계기준

연결재무제표는 주식회사 등의 외부감사에 관한 법률에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 작성되었습니다.

2) 측정기준

연결재무제표는 금융상품 등 아래의 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적원가를 기준으로 작성되었습니다.

3) 기능통화와 표시통화

연결재무제표는 지배기업의 기능통화이면서 표시통화인 "원(KRW)"으로 표시되고 있으며 별도로 언급하고 있는 사항을 제외하고는 "원(KRW)" 단위로 표시되고 있습니다.

(3) 연결기준

종속기업은 연결실체의 지배를 받고 있는 기업이며, 연결실체는 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 피투자자를 지배합니다. 연결실체가 다른 기업에 대한 지배력을 평가할 때는 다른 당사자가 보유한 잠재적 의결권뿐만 아니라 자신이 보유한 잠재적 의결권도 고려하고 있습니다.

연결재무제표는 지배기업과 종속기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름을 같은 항목별로 합산하고, 지배기업의 각 종속기업에 대한 투자자산의 장부금액과 각 종속기업의 자본 중 지배기업지분을 상계(제거)하며, 연결실체 내 기업간의 거래와 관련된 연결실체 내의 자산과 부채, 자본, 수익, 비용 및 현금흐름을 모두 제거하여 작성되고 있으며, 종속기업의 수익과 비용은 연결실체가 종속기업에 대해 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 연결재무제표에 포함되고 있습니다.

연결재무제표를 작성할 때 사용되는 지배기업과 종속기업의 재무제표는 동일한 보고기간종료일을 가집니다. 지배기업의 보고기간종료일과 종속기업의 보고기간종료일이 다른 경우, 종속기업은 연결재무제표를 작성하기 위하여 지배기업이 종속기업의 재무정보를 연결할 수 있도록 지배기업의 재무제표와 동일한 보고기간종료일의 추가적인 재무정보를 작성하고 있습니다. 다만, 종속기업이 실무적으로 적용할 수 없는 경우, 지배기업은 종속기업의 재무제표일과 연결재무제표일 사이에 발생한 유의적인거래나 사건의 영향을 조정한 종속기업의 가장 최근의 재무제표를 사용하여 종속기업의 재무정보를 연결하며, 어떠한 경우라도 종속기업의 재무제표일과 연결재무제표일의 차이는 3개월을 초과하지 않고 있으며, 보고기간의 길이 그리고 재무제표일의 차이는 매 기간마다 동일하게 적용하고 있습니다.

연결실체는 연결재무제표 작성시 연결실체를 구성하는 기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 연결실체의 회계정책과 일치하도록 그 재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

비지배지분은 연결재무상태표에서 자본에 포함하되 지배기업의 소유주지분과는 구분하여 별도로 표시하고 있습니다. 당기순손익과 기타포괄손익의 각 구성요소는 지배기업의 소유주와 비지배지분에 귀속되며, 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속되고 있습니다.

종속기업에 대한 지배기업의 소유지분이 변동한 결과로 지배기업이 종속기업에 대한지배력을 상실하지 않는다면, 그것은 자본거래(즉, 소유주로서의 자격을 행사하는 소유주와의 거래)로 회계처리하고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우 연결재무상태표에서 종전의 종속기업에 대한 자산과 부채를 제거하고, 종전의 종속기업에 대한 잔존 투자는 지배력을상실한 때의 공정가치로 인식하며, 그러한 투자 및 종전의 종속기업과 주고 받을 금액에 대해서는 관련 한국채택국제회계기준에 따라 후속적으로 회계처리하고 있으며,종전의 지배지분에 귀속되는 지배력 상실 관련 손익을 인식하고 있습니다.

(4) 사업결합

연결실체는 사업결합에 대하여 취득법을 적용하여 취득일 현재 영업권과 분리하여 식별가능한 취득 자산, 인수 부채 및 피취득자에 대한 비지배지분을 인식하고 있습니다.

연결실체는 식별가능한 취득 자산과 인수 부채를 취득일의 공정가치로 측정하며 취득관련원가는 원가가 발생하고 용역을 제공받은 기간에 비용으로 회계처리하고 있습니다. 취득일에 피취득자에 대한 비지배지분의 요소가 현재의 지분이며 청산시 보유자에게 기업 순자산의 비례적 몫에 대하여 권리를 부여하고 있는 경우 공정가치 혹은피취득자의 식별가능한 순자산에 대해 인식한 금액 중 현재의 지분상품의 비례적 몫중 하나의 방법으로 측정하고 있으며, 그 밖의 모든 비지배지분 요소는 한국채택국제회계기준에서 측정기준을 달리 요구하는 경우가 아니라면 취득일의 공정가치로 측정하고 있습니다.

일부 자산과 부채는 공정가치가 아닌 다른 한국채택국제회계기준에 따라 인식하고 측정하며 이에 영향을 받는 자산과 부채로는 사업결합으로 인한 취득 자산과 인수 부채에서 발생하는 이연법인세 자산이나 부채(기업회계기준서 제1012호 법인세), 피취득자의 종업원급여약정과 관련된 자산 및 부채(기업회계기준서 제1019호 종업원급여), 피취득자의 주식기준보상거래와 관련된 또는 피취득자의 주식기준보상을 취득자 자신의 주식기준보상으로 대체하는 경우와 관련된 부채 또는 지분상품(기업회계기준서 제1102호 주식기준보상) 및 매각예정자산으로 분류된 취득 비유동자산 또는 처분자산집단(기업회계기준서 제1105호 매각예정비유동자산과 중단영업) 등이 있습니다.

취득자가 피취득자에 대한 교환으로 이전한 대가에는 조건부 대가 약정으로 인한 자산이나 부채를 모두 포함하며 취득일의 공정가치로 인식하고 있습니다. 취득일 이후 측정기간 동안의 조정이 아닌 조건부 대가의 공정가치 변동과 관련하여 자본으로 분류된 조건부 대가는 재측정하지 않으며 그 후속 정산은 자본 내에서 회계처리하고, 그 밖의 조건부 대가의 경우 보고일에 공정가치로 재측정하고, 공정가치 변동은 당기손익으로 인식하고 있습니다.

연결실체는 이전대가, 피취득자에 대한 비지배지분의 금액 및 단계적으로 이루어지는 사업결합의 경우 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치의 합계금액이 취득일의 식별가능한 취득 자산과 인수 부채의 순액을 초과하는 경우 그 초과금액을 영업권으로 인식하며, 미달하는 경우 모든 취득 자산과인수 부채를 정확하게 식별하였는지에 대해 재검토하고 염가매수차익을 당기손익으로 인식하고 있습니다.

단계적으로 이루어지는 사업결합에서, 연결실체는 이전에 보유하고 있던 피취득자에대한 지분을 취득일의 공정가치로 재측정하고 그 결과 차손익이 있다면 당기손익으로 인식하며, 이전의 보고기간에 연결실체가 피취득자에 대한 지분의 가치변동을 기타포괄손익으로 인식한 금액에 대해 연결실체가 이전에 보유하던 지분을 직접 처분한다면 적용하였을 동일한 근거로 인식하고 있습니다.

사업결합에 대한 최초 회계처리가 사업결합이 발생한 보고기간 말까지 완료되지 못한다면, 연결실체는 회계처리가 완료되지 못한 항목의 잠정 금액을 연결재무제표에 보고하고, 측정기간 동안에 취득일 현재 존재하던 사실과 상황에 대하여 새롭게 입수한 정보가 있는 경우 연결실체는 취득일에 이미 알았더라면 취득일에 인식한 금액의 측정에 영향을 주었을 그 정보를 반영하기 위하여 취득일에 인식한 잠정금액을 소급하여 조정하고 있으며, 식별가능한 자산(부채)으로 인식한 잠정 금액의 증가(감소)를 영업권의 감소(증가)로 인식하고 있습니다.

(5) 관계기업과 공동기업에 대한 투자

연결실체는 관계기업이나 공동기업에 대한 투자에 대하여 매각예정으로 분류되는 경우 등을 제외하고는 지분법을 적용하여 회계처리하고 있습니다.

관계기업은 연결실체가 유의적인 영향력을 보유하는 기업으로, 연결실체가 유의적인영향력을 보유하는지를 평가할 때에는, 다른 기업이 보유한 잠재적 의결권을 포함하여 현재 행사할 수 있거나 전환할 수 있는 잠재적 의결권의 존재와 영향을 고려하고 있습니다.

지분법은 관계기업이나 공동기업에 대한 투자를 최초에 원가로 인식하고, 취득시점 이후 발생한 피투자자의 순자산 변동액 중 연결실체의 몫을 해당 투자자산에 가감하여 보고하고 있습니다. 연결실체의 당기순손익에는 피투자자의 당기순손익 중 투자자의 몫에 해당하는 금액을 포함하고 있으며, 연결실체의 기타포괄손익에는 피투자자의 기타포괄손익 중 투자자의 몫에 해당하는 금액을 포함하고 있습니다.

투자자산을 취득한 시점에 투자자산의 원가와 피투자자의 식별가능한 자산과 부채의순공정가치 중 연결실체의 몫에 해당하는 금액과의 차이 중 관계기업이나 공동기업에 관련된 영업권은 해당 투자자산의 장부금액에 포함하고 영업권의 상각은 수행하지 않고 있으며, 피투자자의 식별가능한 자산과 부채의 순공정가치 중 기업의 몫이 투자자산의 원가를 초과하는 부분은 투자자산을 취득한 회계기간의 관계기업이나 공동기업의 당기순손익 중 연결실체의 몫을 결정할 때 수익에 포함하고, 취득한 후 발생하는 관계기업이나 공동기업의 당기순손익 중 연결실체의 몫을 적절히 조정하는 회계처리를 수행하고 있습니다.

연결실체와 그 관계기업이나 공동기업 사이의 '상향'거래나 '하향'거래에서 발생한 손익에 대하여 연결실체는 그 관계기업이나 공동기업에 대한 지분과 무관한 손익까지만 인식하고 있습니다.

지분법을 적용하기 위하여 사용하는 관계기업이나 공동기업 재무제표의 보고기간종료일이 연결실체 재무제표의 보고기간종료일과 다른 경우에는 연결실체 재무제표의 보고기간종료일과 관계기업이나 공동기업 재무제표의 보고기간종료일 사이에 발생한 유의적인 거래나 사건의 영향을 반영하고 있으며, 이 경우 연결실체의 보고기간종료일과 관계기업이나 공동기업의 보고기간종료일 간의 차이는 3개월 이내이며, 보고기간의 길이 그리고 보고기간종료일의 차이는 매 기간마다 동일하게 적용하고 있습니다.

연결실체는 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 동일한 회계정책을 적용하여 재무제표를 작성하고 있습니다. 관계기업이나 공동기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결실체의 회계정책과 다른 회계정책을 사용한 경우, 연결실체가 지분법을 적용하기 위하여 관계기업이나 공동기업의 재무제표를 사용할 때 관계기업이나 공동기업의 회계정책을 연결실체의 회계정책과 일관되도록 처리하고 있습니다.

관계기업이나 공동기업의 손실 중 연결실체의 지분이 관계기업이나 공동기업에 대한투자지분과 같거나 초과하는 경우, 연결실체는 해당 투자지분 이상의 손실에 대하여 인식을 중지하고 있습니다. 관계기업이나 공동기업에 대한 투자지분은 지분법을 사용하여 결정되는 관계기업이나 공동기업에 대한 투자자산의 장부금액과 실질적으로 기업의 관계기업이나 공동기업에 대한 순투자의 일부를 구성하는 장기투자지분 항목을 합한 금액이며, 연결실체의 지분이 '영(0)'으로 감소된 이후 추가 손실분에 대하여연결실체는 법적의무 또는 의제의무가 있거나 관계기업이나 공동기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식하고 있으며, 만약 관계기업이나 공동기업이 추후에 이익을 보고할 경우 연결실체는 자신의 지분에 해당하는 이익의 인식을 재개하되, 인식하지 못한 손실을 초과한 금액만을 이익으로 인식하고 있습니다.

연결실체는 관계기업이나 공동기업에 대한 순투자자산에 대하여 추가적인 손상차손을 인식할 필요가 있는지 결정하기 위하여 기업회계기준서 제1028호 '관계기업과 공동기업에 대한 투자'를 적용하고 있습니다. 관계기업이나 공동기업에 대한 투자 장부금액의 일부를 구성하는 영업권은 분리하여 인식하지 않으므로 별도의 손상검사를 하지 않고 있으며, 그 대신에 투자자산이 손상될 수도 있는 징후가 나타날 때마다 투자자산의 전체 장부금액을 단일 자산으로서 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 이러한 상황에서 인식된 손상차손은 관계기업이나 공동기업에 대한 투자 장부금액의 일부를 구성하는 어떠한 자산(영업권 포함)에도 배분하지 않고 있으며, 이 손상차손의 모든 환입은 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

연결실체는 투자가 관계기업이나 공동기업의 정의를 충족하지 못하게 된 시점부터 지분법의 사용을 중단하고 있습니다. 피투자기업이 종속기업이 되는 경우 그 투자를 기업회계기준서 제1103호 '사업결합'과 제1110호 '연결재무제표'에 따라 회계처리하고 있습니다. 종전 관계기업이나 공동기업에 대한 잔여 보유 지분이 금융자산인 경우, 잔여 보유 지분을 공정가치로 측정하며, 잔여 보유 지분의 공정가치와 관계기업이나 공동기업에 대한 지분의 일부 처분으로 발생한 대가의 공정가치와 지분법을 중단한 시점의 투자자산의 장부금액과의 차이를 당기손익으로 인식하고 있습니다. 지분법의 사용을 중단한 경우, 그 투자와 관련하여 기타포괄손익으로 인식한 모든 금액에 대하여 연결실체는 피투자자가 관련 자산이나 부채를 직접 처분한 경우의 회계처리와 동일한 기준으로 회계처리하고 있습니다.

(6) 외화환산

연결실체는 서로 다른 기능통화를 사용하는 개별기업으로 구성되어 있으며 연결재무제표를 작성하기 위하여 각 개별기업의 경영성과와 재무상태를 지배기업의 기능통화이면서 표시통화인 "원화(KRW)"로 표시하고 있습니다.

1) 외화거래

기능통화로 외화거래를 최초로 인식하는 경우에 거래일의 외화와 기능통화 사이의 현물환율을 외화금액에 적용하여 기록하며, 보고기간말 화폐성 외화항목은 마감환율로 환산하며, 역사적원가로 측정하는 비화폐성 외화항목은 거래일의 환율로 환산하고, 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 환산하고 있습니다.

화폐성항목의 결제시점에 생기는 외환차이와 화폐성항목의 환산에 사용한 환율이 회계기간 중 최초로 인식한 시점이나 전기의 재무제표 환산시점의 환율과 다르기 때문에 생기는 외환차이는 그 외환차이가 생기는 회계기간의 손익으로 인식하고 있으며,

일정요건을 충족하는 위험회피회계를 적용하는 외환차이(해외사업장에 대한 순투자의 위험회피 중 위험회피에 효과적인 부분 및 현금흐름위험회피수단의 요건을 갖춘 화폐성항목에 대한 외환차이 중 위험회피에 효과적인 부분 등)는 기타포괄손익으로 보고하고 있습니다.

연결실체가 해외사업장으로부터 수취하거나 해외사업장에 지급할 화폐성항목 중에서 예측할 수 있는 미래에 결제할 계획이 없고 결제될 가능성이 낮은 항목은 실질적으로 그 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 외환차이는 기타포괄손익으로 인식하고 관련 순투자의 처분시점에 자본에서 당기손익으로 재분류하고 있습니다.

비화폐성항목에서 생긴 손익을 기타포괄손익으로 인식하는 경우에 그 손익에 포함된환율변동효과도 기타포괄손익으로 인식하며, 비화폐성항목에서 생긴 손익을 당기손익으로 인식하는 경우에는 그 손익에 포함된 환율변동효과도 당기손익으로 인식하고있습니다.

2) 해외사업장의 환산

서로 다른 기능통화(초인플레이션 경제의 통화가 아님)를 사용하는 개별기업으로 구성되는 연결실체는 연결재무제표를 작성하기 위하여 각 개별기업의 경영성과와 재무상태를 연결실체의 표시통화로 환산하고 있습니다.

해외사업장의 재무상태표의 자산과 부채는 해당 보고기간말의 마감환율로 환산하며,포괄손익계산서의 수익과 비용은 해당기간의 평균환율로 환산하고, 환산에서 생기는 외환차이의 누계액은 해외사업장이 처분될 때까지기타포괄손익으로 인식하고 있습니다. 연결실체가 지분을 전부 소유하고 있지는 않지만 연결실체에 포함되는 해외사업장과 관련된 외환차이 중 비지배지분으로 인해 발생하는 외환차이의 누계액은 연결재무상태표의 비지배지분으로 배분하여 인식하고 있습니다.

해외사업장의 취득으로 생기는 영업권과 자산·부채의 장부금액에 대한 공정가치 조정액은 해외사업장의 기능통화로 표시하고 마감환율로 환산하고 있으며, 해외사업장을 처분하는 경우에는 기타포괄손익과 별도의 자본항목으로 인식한 해외사업장관련 외환차이의 누계액은 해외사업장의 처분손익을 인식하는 시점에 자본에서 당기손익으로 재분류하고 있습니다.

3) 해외사업장의 처분 또는 일부 처분

해외사업장을 처분하는 경우(해외사업장에 대한 연결실체의 전체지분의 처분뿐만 아니라 해외사업장을 포함한 종속기업에 대한 지배력을 상실하는 경우, 해외사업장을 포함한 관계기업에 대한 중대한 영향력을 상실하는 경우 및 해외사업장을 포함한 공동지배기업에 대한 공동지배력을 상실하는 경우를 포함)에는 기타포괄손익과 별도의자본항목으로 인식한 해외사업장관련 외환차이의 누계액은 해외사업장의 처분손익을 인식하는 시점에 자본에서 당기손익으로 재분류하고 있으며, 해외사업장을 포함한 종속기업의 처분시 비지배지분에 귀속되는 그 해외사업장과 관련된 외환차이의누계액은 제거하지만 당기손익으로 재분류하지는 않고 있습니다.

해외사업장을 포함한 종속기업을 일부 처분시 기타포괄손익에 인식된 외환차이의 누계액 중 비례적 지분을 그 해외사업장의 비지배지분으로 재귀속시키고 있으며, 이 외의 경우에는 해외사업장을 일부 처분한 때에 기타포괄손익에 인식된 외환차이의 누계액 중 비례적 지분만을 당기손익으로 재분류하고 있습니다.

(7) 현금및현금성자산

연결실체는 보유현금과 요구불예금, 유동성이 매우 높은 단기 투자자산으로서 확정된 금액의 현금으로 전환이 용이하고 가치변동의 위험이 경미한 자산을 현금 및 현금성자산으로 분류하고 있습니다. 지분상품은 현금성자산에서 제외하고 있으며 다만 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금성자산인 경우에는 현금성자산에 포함하고 있으며, 금융회사의 요구에 따라 즉시 상환하여야 하는 당좌차월은 현금및현금성자산의 구성요소에 포함하고 있습니다.

(8) 금융상품

1) 금융자산

금융자산은 금융상품의 계약당사자가 되는 때에만 연결재무상태표에 인식하고 있으며, 금융자산의 정형화된 매입이나 매도는 매매일 또는 결제일에 인식하고 있습니다.금융상품의 최초 인식시점에 사업모형과 금융자산의 계약상 현금흐름의 특성에 따라금융자산은 당기손익-공정가치측정금융자산, 기타포괄손익-공정가치측정금융자산,상각후원가측정금융자산으로 분류하고 있습니다.

금융자산은 최초인식시 공정가치로 측정하고 있으며, 당기손익-공정가치금융자산이아닌 경우 당해 금융자산의 취득과 직접 관련되는 거래원가는 최초인식하는 공정가치에 가산하여 측정하고 있습니다.

(가) 당기손익-공정가치측정금융자산

금융자산을 단기매매목적으로 보유하고 있거나, 당기손익-공정가치측정금융자산으로 지정하는 경우와 기타포괄손익-공정가치측정금융자산 또는 상각후원가측정금융자산으로 분류되지 않는 금융자산은 당기손익-공정가치측정금융자산으로 분류합니다.

또한 당기손익-공정가치측정금융자산의 지정이 서로 다른 기준에 따라 자산이나 부채를 측정하거나, 그에 따른 평가손익 등을 인식함으로써 발생할 수 있는 인식과 측정상의 불일치를 제거하거나 상당히 감소시킬 수 있는 경우에는 당기손익-공정가치 측정금융자산으로 지정할 수 있습니다.

당기손익-공정가치측정금융자산은 공정가치로 측정하며 공정가치 변동으로 인한 평가손익은 당기손익으로 인식하고 있습니다. 금융자산으로부터 획득한 배당금과 이자수익도 당기손익으로 인식합니다.

(나) 기타포괄손익-공정가치측정금융자산

채무증권 중 사업모형이 현금흐름 수취 및 매도 사업모형으로 분류되고 계약상 현금흐름이 원금과 이자만으로 구성되어 있는지에 대한 검토를 만족하는 금융자산이나 단기간 내 매도할 목적이 아닌 지분증권 중 기타포괄손익-공정가치측정금융자산으로 지정한 상품은 기타포괄손익-공정가치측정금융자산으로 분류하고 있습니다. 기타포괄손익-공정가치측정금융자산은 최초인식 후에 공정가치로 측정합니다. 공정가치의 변동으로 인하여 발생하는 손익은 유효이자율법에 따른 이자수익, 배당수익 및 손익으로 직접 인식되는 화폐성자산에 대한 외환차이를 제외하고는 자본의 기타포괄손익항목으로 인식하고 있습니다.

기타포괄손익-공정가치측정금융자산을 처분하는 경우 기타포괄손익으로 인식한 누적손익은 해당 기간의 당기손익으로 인식합니다. 다만, 기타포괄손익-공정가치측정 금융자산으로 지정한 지분증권에서 발생한 누적평가손익은 처분시 해당기간의 당기손익으로 인식되지 않습니다.

외화로 표시된 기타포괄손익-공정가치측정금융자산의 공정가치는 해당 외화로 측정되며 보고기간 말 현재 환율로 환산합니다. 공정가치 변동분 중 상각후원가의 변동으로 인한 환산차이에서 발생한 부분은 당기손익으로 인식하며 기타 변동은 자본으로 인식하고 있습니다.

(다) 상각후원가측정금융자산

사업모형이 현금흐름 수취로 분류되고 계약상현금흐름 특성 평가를 만족하는 금융자산은 상각후원가 측정 금융자산으로 분류합니다. 최초 인식 후에는 유효이자율법을 사용한 상각후원가로 측정하며, 이자수익은 유효이자율법을 사용하여 인식합니다.

(라) 금융자산의 제거

금융자산의 현금흐름에 대한 계약상 권리가 소멸하거나, 금융자산의 현금흐름에 대한 권리를 양도하고 금융자산의 소유에 따른 위험과 보상의 대부분을 이전할 때 금융자산을 제거하고 있습니다. 만약, 금융자산의 소유에 따른 위험과 보상의 대부분을 보유하지도 않고 이전하지도 아니한 경우, 연결실체가 금융자산을 통제하고 있지도 않다면 금융자산을 제거하고, 금융자산을 계속 통제하고 있다면 그 양도자산에 대하여 지속적으로 관여하는 정도까지 계속하여 인식하고, 관련 부채를 함께 인식하고 있습니다.

2) 금융자산(채무상품)의 기대신용손실

당기손익-공정가치측정금융자산을 제외한 상각후원가측정금융자산 및 기타포괄손익-공정가치측정채무상품은 매 보고기간 말에 기대신용손실을 평가하고 있습니다. 손실충당금의 측정방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 금융자산의 최초 인식 후 신용위험의 유의적인 증가 여부에 따라 아래 표와 같이 3단계로구분하여 12개월 기대신용손실이나 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 인식합니다.

|

구 분 |

손실충당금 |

|

|---|---|---|

|

Stage 1 |

최초 인식 후 신용위험이 유의적으로 증가하지 않은 경우(주1) |

12개월 기대신용손실: 보고기간 말 이후 12개월 내에 발생 가능한 금융상품의 채무불이행 사건으로 인한 기대신용손실 |

|

Stage 2 |

최초 인식 후 신용위험이 유의적으로 증가한 경우 |

전체기간 기대신용손실: 기대존속기간에 발생할 수 있는 모든 채무불이행 사건으로 인한 기대신용손실 |

|

Stage 3 |

신용이 손상된 경우 |

|

(주1) 보고기간 말 신용위험이 낮은 경우에는 신용위험이 유의적으로 증가하지 않은 것으로 간주할 수 있음

최초 인식 시점에 신용이 손상된 금융자산에 대하여 최초 인식 후 전체기간 기대신용손실의 누적변동분만을 손실충당금으로 계상합니다.

한편, 매출채권, 계약자산, 리스채권 등에 대해서는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정하는 간편법을 적용하고 있습니다.

기대신용손실은 일정 범위의 발생 가능한 결과를 확률가중한 값으로, 화폐의 시간가치를 반영하고, 보고기간 말에 과거사건, 현재 상황과 미래 경제적 상황에 대한 예측에 대한 과도한 원가나 노력 없이 이용할 수 있는 정보를 반영해 측정합니다.

3) 금융부채

금융부채는 금융상품의 계약당사자가 되는 때에만 연결재무상태표에 인식하고 있으며, 금융부채의 최초 인식시 당기손익-공정가치측정금융부채 또는 기타금융부채로 분류하고 공정가치로 측정하고 있습니다. 당기손익-공정가치측정금융부채를 제외하고는 해당 금융부채의 발생과 직접 관련되는 거래비용은 최초 측정시 공정가치에 차감하고 있습니다.

(가) 당기손익-공정가치측정부채

당기손익-공정가치측정금융부채는 최초 인식시점에 당기손익-공정가치측정금융부채로 지정한 금융부채를 포함하고 있습니다. 당기손익-공정가치측정금융부채는 최초 인식 후 공정가치로 측정하며, 공정가치의 변동은 당기손익으로 인식하고 있습니다. 한편,최초 인식시점에 발행과 관련하여 발생한 거래비용은 발생 즉시 당기손익으로 인식하고 있습니다.

(나) 당기손익-공정가치측정부채로 분류되지 않는 금융부채

당기손익-공정가치측정부채로 분류되지 않는 금융부채는 다음의 금융부채를 제외하고는 최초인식 후 유효이자율법을 사용하여 상각후원가로 측정하고 있습니다.

금융자산의 양도가 제거 조건을 충족하지 못하거나 지속적관여접근법이 적용되는 경우에 발생하는 금융부채의 경우, 양도자산을 상각후원가로 측정한다면 양도자산과 관련부채의 순장부금액이 양도자가 보유하는 권리와 부담하는 의무의 상각후원가가 되도록 관련부채를 측정하며, 양도자산을 공정가치로 측정한다면 양도자산과 관련부채의 순장부금액이 양도자가 보유하는 권리와 부담하는 의무의 독립적으로 측정된 공정가치가 되도록 관련부채를 측정하고 있습니다.

금융보증부채(금융자산의 양도가 제거 조건을 충족하지 못하거나 지속적관여접근법이 적용되는 경우에 발생하는 금융부채 제외)와 시장이자율보다 낮은 이자율로 대출하기로 한 약정은 기대신용손실모형에 따른 손실충당금과 최초인식금액에서 이익누계액을 차감한 금액 중 큰 금액으로 측정됩니다.

(다) 금융부채의 제거

금융부채(또는 금융부채의 일부)는 소멸한 경우(즉, 계약상 의무가 이행, 취소 또는 만료된 경우)에만 연결재무상태표에서 제거하고 있습니다. 기존 차입자와 대여자가 실질적으로 다른 조건으로 채무상품을 교환하거나 기존 금융부채(또는 금융부채의 일부)의 조건이 실질적으로 변경된 경우 최초의 금융부채를 제거하고 새로운 금융부채를 인식하고 있으며, 소멸하거나 제3자에게 양도한 금융부채(또는 금융부채의 일부)의 장부금액과 지급한 대가의 차액은 당기손익으로 인식하고 있습니다.

4) 금융자산과 금융부채의 상계

연결실체는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있으면서 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있는 경우에 금융자산과 금융부채를 상계하고 연결재무상태표에 순액으로 표시하고 있습니다.

5) 부채와 자본의 분류

채무상품과 지분상품은 계약의 실질 및 금융부채와 지분상품의 정의에 따라 금융부채 또는 자본으로 분류하고 있습니다.

(9) 재고자산

재고자산의 취득원가는 매입원가, 전환원가 및 재고자산을 현재의 장소에 현재의 상태로 이르게 하는 데 발생한 기타 원가 모두를 포함하고 있으며, 재고자산의 단위원가는 총평균법을 사용하여 결정하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 순실현가능가치는 정상적인 영업과정의 예상 판매가격에서 예상되는 추가 완성원가와 판매비용을 차감한 금액으로서 매 후속기간에 순실현가능가치를 재평가 하고 있습니다.

재고자산의 판매시 관련된 수익을 인식하는 기간에 재고자산의 장부금액을 비용으로인식하고 있으며 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하며, 순실현가능가치의 상승으로 인한 재고자산 평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산 금액의 차감액으로 인식하고 있습니다.

(10) 유형자산

유형자산은 최초 인식시점에 원가로 측정하고 최초 인식 이후 취득원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 유형자산의 원가는 관세 및 환급불가능한 취득 관련 세금을 가산하고 매입할인과 리베이트 등을 차감한 구입가격, 경영진이 의도하는 방식으로 자산을 가동하는 데 필요한 장소와 상태에 이르게 하는 데 직접 관련되는 원가와 자산을 해체, 제거하거나 부지를 복구하는 데 소요될 것으로 최초에 추정되는 원가로 구성되고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 자산의 원가를 신뢰성 있게 측정할 수 있는 경우 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

유형자산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 유형자산은 아래의 내용연수와 감가상각방법을 적용하여 감가상각하고 있습니다.

| 구 분 | 내 용 연 수 | 감가상각방법 |

|---|---|---|

| 건 물 | 20-30년 | 정액법 |

| 구 축 물 | 20-30년 | 정액법 |

| 기 계 장 치 | 10년 | 정액법 |

| 기타의 유형자산 | 6년 | 정액법 |

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체원가에 비교하여 유의적이라면 해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다.

유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간말에 재검토하고 있으며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

유형자산의 장부금액은 처분하는 때, 사용이나 처분을 통하여 미래경제적효익이 기대되지 않을 때 제거하고 있으며 제거로 인하여 발생하는 손익은 자산을 제거할 때 당기손익으로 인식하고 있습니다.

(11) 무형자산

연결실체는 자산에서 발생하는 미래경제적효익이 기업에 유입될 가능성이 높고 자산의 원가를 신뢰성 있게 측정할 수 있는 경우에 무형자산으로 인식하고 있으며, 최초 인식 후에 무형자산은 원가에서 상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 하고 있습니다.

1) 개별취득

개별 취득하는 무형자산의 원가는 구입가격(매입할인과 리베이트를 차감하고 수입관세와 환급받을 수 없는 제세금을 포함)과 자산을 의도한 목적에 사용할 수 있도록 준비하는 데 직접 관련되는 원가로 구성되고 있습니다.

2) 영업권

사업결합과 관련하여 이전대가, 피취득자에 대한 비지배지분의 금액 및 단계적으로 이루어지는 사업결합의 경우 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치의 합계금액이 취득일의 식별가능한 취득 자산과 인수 부채의 순액을 초과하는 경우 그 초과금액을 영업권으로 인식하고 있습니다.

3) 사업결합으로 인한 취득

사업결합으로 취득하는 영업권과 분리하여 인식하는 무형자산의 취득원가는 취득일의 공정가치로 측정하고 있습니다.

4) 내부적으로 창출한 무형자산

연구(또는 내부 프로젝트의 연구단계)에서 발생한 지출은 발생시점에 비용으로 인식하고 있으며, 무형자산을 사용하거나 판매하기 위해 그 자산을 완성할 수 있는 기술적 실현가능성, 무형자산을 완성하여 사용하거나 판매하려는 기업의 의도, 무형자산을 사용하거나 판매할 수 있는 기업의 능력, 무형자산이 미래경제적효익을 창출하는 방법, 무형자산의 개발을 완료하고 그것을 판매하거나 사용하는 데 필요한 기술적, 재정적 자원 등의 입수가능성, 개발과정에서 발생한 무형자산 관련 지출을 신뢰성 있게 측정할 수 있는 기업의 능력을 모두 제시할 수 있는 경우에만 개발활동(또는 내부 프로젝트의 개발단계)에서 발생한 무형자산을 인식하고 있습니다. 내부적으로 창출한 무형자산의 원가는 무형자산의 인식기준을 최초로 충족시킨 이후에 발생한 지출금액의 합으로 하며 그 자산의 창출, 제조 및 경영자가 의도하는 방식으로 운영될 수 있게 준비하는 데 필요한 직접 관련된 모든 원가를 포함하고 있습니다. 내부적으로 창출한 영업권은 자산으로 인식하지 아니하고 있습니다.

5) 내용연수 및 상각

내용연수가 유한한 무형자산의 경우 상각대상금액은 자산이 사용가능한 때부터 내용연수동안 정액법으로 배분하고 있습니다. 상각대상금액은 잔존가치를 차감하여 결정하고 있으며, 잔존가치는 내용연수 종료 시점에 제 3자가 자산을 구입하기로 한 약정이 있거나, 무형자산의 활성시장이 있어 잔존가치를 그 활성시장에 기초하여 결정할 수 있고 그러한 활성시장이 내용연수 종료 시점에 존재할 가능성이 높은 경우를 제외하고는 영(0)으로 하고 있습니다. 내용연수가 유한한 무형자산의 상각기간과 상각방법은 매 보고기간말에 재검토하고 있으며 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

내용연수가 비한정인 무형자산은 상각하지 아니하며, 매 보고기간말 혹은 손상을 시사하는 징후가 있을 때 회수가능액과 장부금액을 비교하여 손상검사를 수행하고 있습니다. 무형자산의 내용연수가 비한정이라는 평가를 계속하여 정당화하는지를 매 보고기간말에 재검토하여 적절하지 않은 경우 회계추정의 변경으로 처리하고 있습니다.

무형자산은 아래의 내용연수와 상각방법을 적용하고 있습니다.

| 구 분 | 내 용 연 수 | 상각방법 |

|---|---|---|

| 영 업 권 | 비한정 | - |

| 회 원 권 | 비한정 | - |

6) 무형자산의 제거

무형자산은 처분하는 때, 사용이나 처분으로부터 미래경제적효익이 기대되지 않을 때 연결재무상태표에서 제거하며 무형자산의 제거로 인하여 발생하는 이익이나 손실은 순매각가액과 장부금액의 차이로 결정하고 자산을 제거할 때 당기손익으로 인식하고 있습니다.

(12) 차입원가

연결실체는 의도된 용도로 사용하거나 판매가능한 상태에 이르게 하는 데 상당한 기간을 필요로 하는 적격자산의 취득, 건설 또는 생산과 직접 관련된 차입원가는 당해 자산 원가의 일부로 자본화하고 있으며 기타 차입원가는 발생기간에 비용으로 인식하고 있습니다.

적격자산을 취득하기 위한 목적으로 특정하여 차입한 자금에 한하여 회계기간동안 그 차입금으로부터 실제 발생한 차입원가에서 당해 차입금의 일시적 운용에서 생긴 투자수익을 차감한 금액을 자본화가능차입원가로 결정하고 있습니다. 일반적인 목적으로 자금을 차입하고 이를 적격자산의 취득을 위해 사용하는 경우에 한하여 당해 자산관련 지출액에 자본화이자율을 적용하는 방식으로 자본화가능차입원가를 결정하고 있으며, 자본화이자율은 회계기간에 존재하는 기업의 차입금(적격자산을 취득하기 위해 특정 목적으로 차입한 자금 제외)에서 발생된 차입원가를 가중평균하여 산정하며 회계기간동안 자본화한 차입원가는 당해 기간동안 실제 발생한 차입원가를 초과할 수 없습니다.

(13) 정부보조금

연결실체는 정부보조금에 부수되는 조건의 준수와 보조금 수취에 대한 합리적인 확신이 있을 경우에만 정부보조금을 인식하고 있습니다.

수익관련 정부보조금은 정부보조금으로 보전하려 하는 관련원가와 대응시키기 위해 필요한 기간에 걸쳐 체계적인 기준에 따라 정부보조금을 수익으로 인식하며, 자산관련 정부보조금은 자산의 장부금액을 결정할 때 차감하여 표시하고 감가상각자산의 내용연수에 걸쳐 감가상각비를 감소시키는 방식으로 당기손익으로 인식하고 있습니다.

이미 발생한 비용이나 손실에 대한 보전 또는 향후의 관련원가 없이 회사에 제공되는즉각적인 금융지원으로 수취하는 정부보조금은 정부보조금을 수취할 권리가 발생하는 기간에 수익으로 인식하며, 비화폐성자산을 정부보조금으로 수취하는 경우 자산과 보조금을 명목금액으로 회계처리하고 있습니다.

상환의무가 발생하게 된 정부보조금은 회계추정의 변경으로 회계처리하고 있습니다.

(14) 리스

리스는 리스제공자가 대가와 교환하여 식별되는 자산의 사용 통제권을 일정기간 동안 리스이용자에게 이전하는 계약입니다. 회사는 계약의 약정시점에, 계약 자체가 리스인지, 계약이 리스를 포함하는지를 판단합니다.

리스이용자 및 리스제공자는 리스계약이나 리스를 포함하는 계약에서 계약의 각 리스요소를 리스가 아닌 요소(이하'비리스요소'라고 함)와 분리하여 리스로 회계처리합니다. 다만, 회사는 리스이용자로서의 회계처리에서 실무적 간편법을 적용하여 비리스요소를 리스요소와 분리하지 않고 각 리스요소와 관련 비리스요소를 하나의 리스요소로 회계처리합니다.

1) 리스이용자로서의 회계처리

연결실체는 리스개시일에 기초자산을 사용할 권리를 나타내는 사용권자산과 리스료를 지급할 의무를 나타내는 리스부채를 인식합니다. 다만 연결실체는 단기리스와 소액기초자산리스에 대하여 리스이용자의 인식, 측정 및 표시 규정을 적용하지 않는 예외규정을 선택하였습니다.

사용권자산은 리스개시일에 원가로 측정하고, 후속적으로 원가에서 감가상각누계액과 손상차손누계액을 차감하고, 리스부채의 재측정에 따른 조정을 반영하여 측정합니다. 또한 사용권자산은 리스개시일부터 사용권자산의 내용연수 종료일과 리스기간종료일 중 이른 날까지 감가상각합니다. 사용권자산은 재무상태표에 '사용권자산'으로 분류합니다.

리스부채는 리스개시일 현재 지급되지 않은 리스료의 현재가치로 측정됩니다. 리스의 내재이자율을 쉽게 산정할 수 있는 경우에는 그 이자율로 리스료를 할인하며 그 이자율을 쉽게 산정할 수 없는 경우에는 리스이용자의 증분차입이자율을 사용 합니다. 리스부채는 후속적으로 리스부채에 대한 이자비용만큼 증가하고, 지급한 리스료를 반영하여 감소합니다.

잔존가치보증에 따라 지급할 것으로 예상되는 금액의 변동, 지수나 요율(이율)의 변동, 리스기간의 변경, 매수선택권이나 연장선택권의 행사여부평가의 변동에 따라 미래 리스료가 변경되는 경우에 리스부채를 재측정합니다. 리스부채는 연결재무상태표에 '기타유동부채' 또는 '기타비유동부채'로 분류합니다.

단기리스(리스개시일에 리스기간이 12개월 이하인 리스)와 소액자산리스의 경우 예외 규정을 선택하여 리스료를 리스기간에 걸쳐 정액기준으로 비용을 인식합니다.

2) 리스제공자로서의 회계처리

연결실체는 리스약정일에 리스자산의 소유에 따른 위험과 보상의 대부분을 이전하는 리스는 금융리스로 분류하고, 금융리스 이외의 모든 리스는 운용리스로 분류합니다.

(가) 금융리스

리스제공자는 금융리스의 리스순투자와 동일한 금액을 금융리스채권으로 인식하고 있으며, 금융리스에서 이자수익은 리스제공자의 금융리스 순투자 금액에 대하여 일정한 기간이자율이 산출되는 방식을 적용하여 인식하고 있습니다. 금융리스에서 제조자나 판매자인 리스제공자는 일반판매에 대하여 채택하고 있는 회계정책에 따라 매출손익을 인식하고 있으며, 만약 인위적으로 낮은 이자율이 적용되었다면 시장이자율을 적용하였을 경우의 금액을 한도로 매출이익을 인식하고 있습니다. 제조자나 판매자인 리스제공자로서 부담하는 금융리스 체결원가는 리스개시일에 비용으로 인식하고 있습니다.

(나) 운용리스

운용리스에서 리스료수익은 리스자산의 사용으로 생기는 효익이 감소되는 형태를 더잘 나타내는 다른 체계적인 인식기준이 없다면 리스기간에 걸쳐 정액기준으로 인식하고 있습니다. 운용리스의 체결 과정에서 발생한 리스개설직접원가는 운용리스자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식하며 운용리스자산의 감가상각은 리스제공자가 소유한 비슷한 자산의 보통 감가상각정책과 일치하게 회계처리하고 있습니다.

(15) 충당부채

충당부채는 과거사건의 결과로 현재의무가 존재하고, 당해 의무를 이행하기 위하여 경제적효익을 갖는 자원이 유출될 가능성이 높으며 당해 의무의 이행에 소요되는 금액을 신뢰성 있게 추정할 수 있는 경우에 인식하고 있습니다.

충당부채로 인식하는 금액은 현재의무를 보고기간말에 이행하기 위하여 소요되는 지출에 대한 최선의 추정치로서 최선의 추정치를 구할 때에는 관련된 사건과 상황에 대한 불가피한 위험과 불확실성을 고려하고 있습니다. 화폐의 시간가치 효과가 중요한 경우 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 평가하고 있으며 할인율은 부채의 고유한 위험과 화폐의 시간가치에 대한 현행 시장의 평가를 반영한 세전 이율이며 이 할인율에 반영되는 위험에는 미래 현금흐름을 추정할 때 고려된 위험은 반영하지 아니하고 있습니다. 현재의무를 이행하기 위하여 소요되는 지출 금액에 영향을 미치는 미래사건이 발생할 것이라는 충분하고 객관적인 증거가 있는 경우에는 그러한 미래사건을 감안하여 충당부채 금액을 추정하고 있으며, 자산의 예상처분이익은 충당부채를 측정하는 데 고려하지 아니하고 있습니다.

충당부채를 결제하기 위하여 필요한 지출액의 일부 또는 전부를 제 3자가 변제할 것이 예상되는 경우 연결실체가 의무를 이행한다면 변제를 받을 것이 거의 확실하게 되는 때에 한하여 변제금액을 인식하고 별도의 자산으로 회계처리하고 있으며 자산으로 인식하는 금액은 관련 충당부채 금액을 초과할 수 없습니다.

매 보고기간말마다 충당부채의 잔액을 검토하고, 보고기간말 현재 최선의 추정치를 반영하여 조정하며 의무이행을 위하여 경제적효익을 갖는 자원이 유출될 가능성이 더 이상 높지 아니한 경우에는 관련 충당부채를 환입하고 있습니다. 충당부채는 최초인식과 관련있는 지출에만 사용하고 있습니다.

(16) 수익

연결실체는 기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'의 적용범위에 포함되는 고객과의 모든 계약에 5단계 수익인식모형(① 계약 식별 → ② 수행의무식별 → ③ 거래가격 산정 → ④ 거래가격을 수행의무에 배분 →⑤ 수행의무 이행 시 수익 인식)을 적용하여 수익을 인식합니다.

1) 수행의무의 식별

연결실체는 차부품 및 프랜지 등을 제조하여 고객에게 판매하는 사업을 영위하고 있습니다. 연결실체는 ① 고객이 재화나 용역 그 자체에서 효익을 얻거나 고객이 쉽게 구할 수 있는 다른 자원과 함께하여 그 재화나 용역에서 효익을 얻을 수 있고, ② 고객에게 재화나 용역을 이전하기로 하는 약속을 계약 내의 다른 약속과 별도로 식별해낼 수 있다면 구별되는 별도의 수행의무로 식별합니다. 연결실체는 고객과의 계약에서 단일의 수행의무를 식별하여 수익을 인식하였습니다. 또한, 각각의 수행의무를 한시점에 이행하는지 또는 기간에 걸쳐 이행하는지에 따라 연결실체의 수익인식 시점이 변경되었습니다.

2) 한 시점에 이행하는 수행의무

재화의 판매에 따른 수익은 자산을 이전하여 수행의무를 이행할 때 인식하고 있으며,한 시점에 이행하는 수행의무는 고객에게 재화나 용역에 대한 통제를 이전하는 시점에 이행되고 있습니다. 연결실체는 수행의무를 이행하는 시점을 판단하기 위한 통제 이전의 지표로 다음을 참고하고 있습니다.

① 기업은 자산에 대해 현재 지급청구권이 있다

② 고객에게 자산의 법적 소유권이 있다

③ 기업이 자산의 물리적 점유를 이전하였다

④ 자산의 소유에 따른 유의적인 위험과 보상이 고객에게 있다

⑤ 고객이 자산을 인수하였다

3) 변동대가

연결실체는 계약에서 약속한 대가에 변동금액이 포함된 경우에 고객에게 약속한 재화나 용역을 이전하고 그 대가로 받을 권리를 갖게 될 금액을 추정하고 있습니다. 대가는 할인(discount), 리베이트, 환불, 공제(credits), 가격할인(price concessions), 장려금(incentives), 성과보너스, 위약금이나 그 밖의 비슷한 항목 때문에 변동될 수 있습니다. 연결실체가 대가를 받을 권리가 미래 사건의 발생 여부에 달려있는 경우에도약속한 대가는 변동될 수 있습니다.

4) 유의적인 금융요소