|

|

대표이사 등의 확인서 |

사 업 보 고 서

(제 32 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 바이오니아 |

| 대 표 이 사 : | 박 한 오 |

| 본 점 소 재 지 : | 대전광역시 유성구 테크노2로 71 |

| (전 화) 042-936-8500 | |

| (홈페이지) http://www.bioneer.co.kr | |

| 작 성 책 임 자 : | (직 급) 상 무 (성 명) 황 두 현 |

| (전 화) 02-738-8001 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | 1 | - | 7 | 1 |

| 합계 | 6 | 1 | - | 7 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(연결대상회사의 변동내용)

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Bioneer Biotech GmbH | 독일 현지법인 당기 중 신설 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

회사의 명칭은 주식회사 바이오니아로 표기하며,

영문으로는 BIONEER CORPORATION(약어 BIONEER CORP.)으로 표기합니다.

다. 설립일자

회사의 설립일자는 1992년 8월 28일입니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| - 본사주소 | : 대전광역시 유성구 테크노2로 71 |

| - 전화번호 | : 042-936-8500 |

| - 홈페이지 | : http://www.bioneer.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

* 당사는 24년 3월 31일까지 중소기업 유예기간으로 4월 1일부로 중견기업에 해당합니다.

바. 주요 사업의 내용

당사는 1992년 노벨상을 받은 기술인 유전자 합성, PCR을 국내최초로 생산하는 유전공학 연구기자재 기업으로 창업되어 DNA시퀀싱키트개발, siRNA를 국내 최초로 개발하여 유전자분야 노벨상 기술 4개를 생산 상업화를 위해 끊임없는 연구개발을 진행해 왔습니다. 상기분야의 연구용장비와 시약들을 개발하면서 축적된 기술을 바탕으로 생명공학 연구기자재와 분자진단을 중심으로 사업을 운영하고 있고, 자회사로서 프로바이오틱스를 개발하는 에이스바이옴, siRNA 신약을 개발하는 써나젠, mRNA 신약기술을 개발하는 RNApharm 등을 전문사업으로 영위하는 바이오 헬스케어 기업입니다. 또한, 세계 최초로 자가조립 siRNA인 SAMiRNA™ 물질특허를 기반으로 탈모완화 화장품인 'CosmeRNA™'를 개발 후 유럽시장에 출시하여 미래 기능성화장품의 새로운 개척자로서, 웰빙을 위한 다양한 연구개발을 진행하고 있습니다.

기타 자세한 사항은 'Ⅱ. 사업의 내용 - 1. 사업의 개요 및 7. 기타 참고사항'을 참조하시기 바랍니다.

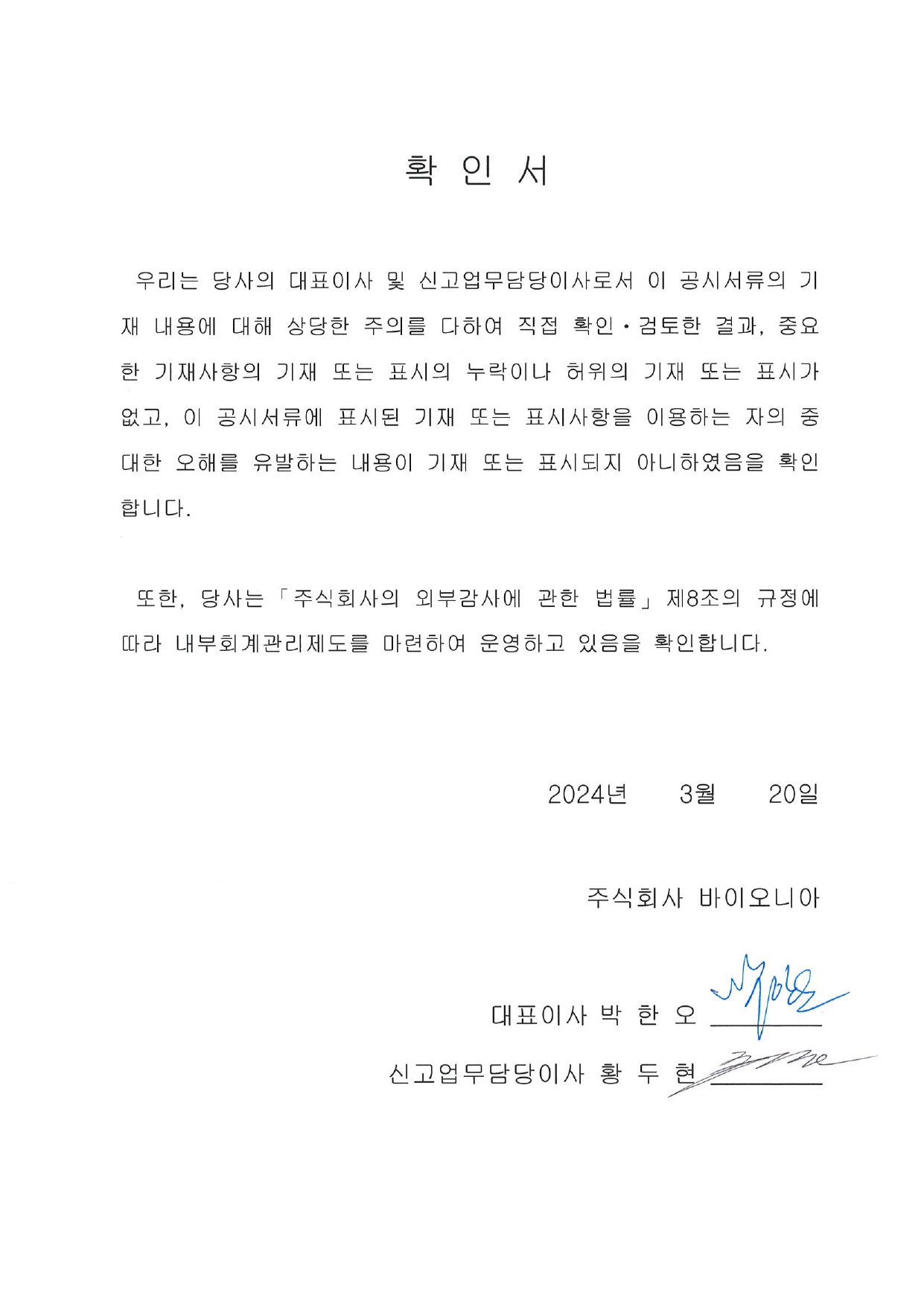

사. 신용평가에 관한 사항

당사는 2023년 4월 19일 신용평가전문기관인 NICE평가정보(주)로부터 BB+ 등급을 평정 받았습니다. 해당 신용등급에 대한 구분은 다음과 같습니다.

■ NICE평가정보(주) 신용등급의 정의

| 신용등급의 정의 | ||

|---|---|---|

| 우수 | AAA | 상거래를 위한 신용능력이 최우량급이며, 환경변화에 충분한 대처가 가능한 기업 |

| AA | 상거래를 위한 신용능력이 우량하며, 환경변화에 적절한 대처가 가능한 기업 | |

| A | 상거래를 위한 신용능력이 양호하며, 환경변화에 대한 대처능력이 제한적인 기업 | |

| 양호 | BBB | 상거래를 위한 신용능력이 양호하나, 경제여건 및 환경악화에 따라 거래안정성 저하가능성 있는 기업 |

| 보통 | BB | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업 |

| B | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업 | |

| 열위 | CCC | 상거래를 위한 신용능력이 보통이하이며, 거래안정성 저하가 예상되어 주의를 요하는 기업 |

| CC | 상거래를 위한 신용능력이 매우 낮으며, 거래의 안정성이 낮은 기업 | |

| C | 상거래를 위한 신용능력이 최하위 수준이며, 거래위험 발생가능성이 매우 높은 기업 | |

| 부도 | D | 현재 신용위험이 실제 발생하였거나 신용위험에 준하는 상태에 처해있는 기업 |

| 평과제외 | R | 1년 미만의 결산재무제표를 보유하였거나, 경영상태 급변(합병, 영업양수도, 업종변경 등)으로 기업신용 평가등급 부여를 유보하는 기업 |

※ 'AA'등급부터 'CCC'등급까지는 등급 내 우열에 따라 +,0,-의 세부등급이 부여됩니다.

|

|

2023 신용평가등급확인서 |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2005.12.29 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

공시대상기간인 최근 5사업년도 중 주요 변동내역은 아래와 같습니다.

가. 회사의 본점소재지 및 그 변경

당사의 본점은 대전광역시 대덕구 문평서로 8-11에 소재에서 2023년 9월 11일 이사회결의를 통하여 대전광역시 유성구 테크노2로 71로 변경되었습니다.

나. 경영진의 중요한 변동 (대표이사를 포함한 1/3이상 변동)

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 29일 | 정기주총 | 사내이사 박종찬 사외이사 김상준 사외이사 김상규 |

사내이사 박한이 사내이사 김재하 상근감사 이복용 |

- |

| 2022년 03월 28일 | 정기주총 | - | 사내이사 정진평 | - |

| 2023년 03월 29일 | 정기주총 | - | 대표이사 박한오 | - |

다. 최대주주의 변동

해당사항 없습니다.

라. 상호의 변경

해당사항 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 회사명 | 일자 | 내용 |

|---|---|---|

| 주식회사 바이오니아 |

2021.11 | 대전 유성구 관평동 글로벌센터 개소 |

| 2022.12 | 탈모 완화 화장품(CosmeRNA)유럽 판매를 위한 CPNP 등록 완료 (독일 더마테스트사 인체적용시험 및 인증 완료) | |

| 2023.05 | 탈모 완화 화장품(CosmeRNA) 해외 자사몰 오픈 | |

| 2023.09 | 대전광역시 유성구 테크노 2로 71 (주)바이오니아 글로벌센터 본점 소재지 이전 |

|

| 주식회사 에이스 바이옴 |

2017.04 | 신규 설립 (본점 소재지: 서울특별시 강남구 영동대로 511) 주식회사 바이오니아 80.99% 지분율 (자본금 160백만원) 사업 목적 : 건강기능식품 및 원료 제조, 판매, 도소매 등 |

| 2021.06 | 프로바이오틱스 제품 제조 공장을 위한 토지 매입 / 금 84억원 (대전광역시 유성구 둔곡 산업 1-1) |

|

| 주식회사 써나젠 테라퓨틱스 |

2019.08 | 신규 설립 (본점 소재지: 대전광역시 대덕구 문평서로 8-11) 주식회사 바이오니아 70% 지분율 (자본금 1,500백만원) 사업 목적 : 신약연구개발 및 연구개발 서비스 등 |

| 2022.12 | 미국 보스턴 본점 소재지 이전 | |

| 2023.06 | SRN-001 폐섬유증 신약 호주 임상 1상 시험계획 신청 | |

| 주식회사 알엔에이팜 |

2021.06 | 신규 설립 (본점 소재지: 대전광역시 대덕연구개발특구) 주식회사 바이오니아 89.7% 지분율 (자본금 1,500백만원) 사업목적 : 생명공학에 관련된 신기술, 신제품 연구개발ㆍ제조ㆍ판매 등 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제32기 (2023년말) |

제31기 (2022년말) |

제30기 (2021년말) |

제29기 (2020년말) |

제28기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 25,810,291 | 25,810,291 | 25,810,291 | 22,730,425 | 22,730,425 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 12,905,145,500 | 12,905,145,500 | 12,905,145,500 | 11,365,212,500 | 11,365,212,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | 2,401,613 | - |

| 액면금액 | - | - | - | 500 | - | |

| 자본금 | - | - | - | 1,200,806,500 | - | |

| 합계 | 자본금 | 12,905,145,500 | 12,905,145,500 | 12,905,145,500 | 12,566,019,000 | 11,365,212,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 300,000,000 | 60,000,000 | 360,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 25,810,291 | 79,541 | 25,889,832 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 79,541 | 79,541 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 25,810,291 | - | 25,810,291 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 25,810,291 | - | 25,810,291 | - | |

나. 자기주식 취득 및 처분 현황

- 해당사항 없음

다. 다양한 종류의 주식 발행 현황

- 해당사항 없음

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 정관의 최근 개정일은 2019년 3월 27일 제 27기 정기주주총회에서 정관 변경 안건이 승인되었습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018.03.27 | 제26기 정기주주총회 |

제2조(목적) 사업목적 추가 제8조(주식 및 주권의 종류) 및 제8조의2 (의결권 배제, 배당우선 전환주식) 문구 수정 |

- 화장품 사업 추가 - 종류주식 발행근거 신설 - 전환주식 발행근거 신설 등 |

| 2019.03.27 | 제27기 정기주주총회 |

제8조-주식 등의 전자등록 제13조(주주 등의 주소 및 인감신고) <삭제> |

- 전자증권법 시행 - 우리사주를 통해 회사에 대한 주인의식과 근로의식 고취 -「주식회사 등의 외부감사에 관한 법률」개정내용 반영 등 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 생명공학에 관련된 시약 제조 및 판매 | 영위 |

| 2 | 의약품, 원료의약품의 제조 및 판매 | 영위 |

| 3 | 의약품 중간체 등 정밀화학제품의 제조 및 판매 | 영위 |

| 4 | 진단시약 제조 및 판매 | 영위 |

| 5 | 생명공학에 관련된 장비 및 과학기자재 제조 및 판매 | 영위 |

| 6 | 의료장비 제조 및 판매 | 영위 |

| 7 | 의료용구, 위생용품의 제조 및 판매 | 영위 |

| 8 | 나노 바이오 제품의 제조 및 판매 | 영위 |

| 9 | 환경측정 및 공해방지용 기기·약품의 제조 및 판매 | 영위 |

| 10 | 바이오테러 방지용 기기·약품의 제조 및 판매 | 영위 |

| 11 | 건강보조식품의 제조 및 판매 | 영위 |

| 12 | 생물학적 제제 제조 및 판매 | 영위 |

| 13 | 유전자 검사 및 분석서비스업 | 영위 |

| 14 | 산업재산권 등 임대사업 | 영위 |

| 15 | 연구개발 용역업 | 영위 |

| 16 | 생명공학 교육사업 일체 | 영위 |

| 17 | 부동산 임대사업 | 영위 |

| 18 | 통신판매업 | 영위 |

| 19 | 수질, 대기 등 환경분석 및 검사 서비스업 | 미영위 |

| 20 | 상하수도설비 공사업 | 미영위 |

| 21 | 화장품, 화장품원료의 제조 및 판매 | 영위 |

| 22 | 기타 전 각항에 관련된 부대사업, 투자 및 수출입업 | 영위 |

1. 사업목적 변경 내용

- 당사는 공시작성일 기준 정관상 사업목적 변경 내용이 없습니다.

2. 정관상 사업목적 추가 현황표

- 당사는 공시작성일 기준 정관상 사업목적 추가 현황이 없습니다.

II. 사업의 내용

1. 사업의 개요

당사는 합성유전자를 비롯한 유전자 추출, 증폭, 분석 등에 사용되는 핵심장비들과 시약들을 개발하여 이를 바탕으로 분자진단, 프로바이오틱스, RNAi 신약개발을 주요 사업으로 영위하는 바이오헬스케어 기업입니다. 유전자 연구용 제품 분야에서 쌓아온 기반기술과 제조능력을 바탕으로 2008년부터 체외진단 GMP를 구축하여, 분자생물학 기술을 이용하여 질병을 진단하는 분자진단분야에 진출하였습니다. 31년간 연구개발에 투자해 축적된 기술로 분자진단에 필요한 기초소재부터 유전자 추출 및 증폭분석에 필요한 분자진단장비와 진단키트에 이르기까지 자체 기술로 개발 및 생산을 하고 있습니다. 당사는 한국채택국제회계기준 제1108호(영업부문)에 따라 재화의 성격 및 제조설비의 특성 등을 고려하여 연결회사 전체를 단일 보고부문으로 결정하여 경영성과를 검토하고 있습니다.

(사업부문별 요약 연결재무정보)

| (단위 : 백만원) |

| 구분 | 연구 및 분자진단 | 프로바이오틱스 | RNAi 신약개발 | 합계 |

| <부문별 손익> | ||||

| 매출액 | 27,985 | 234,590 | 662 | 263,237 |

| 영업이익(손실) | (29,258) | 35,059 | (5,009) | 792 |

| <부분별 자산부채> | ||||

| 보고부문 자산 | 209,030 | 95,359 | 11,098 | 315,487 |

| 보고부문 부채 | 38,617 | 19,173 | 22,820 | 80,610 |

| * 프로바이오틱스(㈜에이스바이옴), RNAi 신약개발(㈜써나젠테라퓨틱스) |

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

|

구분 |

유형 |

품목 |

구체적 용도 |

주요 상표등 |

제32기 | |

| 매출액 | 비율 | |||||

|

분자진단 등 |

제품 |

올리고DNA/RNA 및 |

유전자연구 및 분자진단용 |

AccuOligo, |

21,316 | 8% |

|

유전자 분석 및 |

유전자 추출, 증폭, 정량분석장비 |

Exicycler, ExiPrep, |

2,140 | 1% | ||

|

상품 |

생명공학연구용 |

연구용기자재 단품 |

- |

16,927 | 6% | |

|

프로바이오틱스 |

제품 및 상품 |

프로바이오틱스 등 |

체지방 감소 유산균 |

BNR17 외 |

222,853 | 85% |

나. 주요 제품 등의 가격변동 추이

당사 주요 제품인 유전자 연구 및 진단 관련 제품들은 주요 원재료 등 대부분을 자체 개발 및 생산하기 때문에 원재료 등의 가격변동으로 인한 수익성 저하에 대한 사항은 미미하고, 경기상황에 따라 민감하게 가격이 변동될 소지는 적다고 판단하고 있습니다. 또한 제품의 가격변동은 독립적으로 가격 결정을 할 수 있는 가격경쟁력을 보유하고 있다고 판단하고 있습니다. 그럼에도 불구하고 시장 및 경쟁 상황을 고려하여 가격을 인하할 경우, 수익성 저하가 발생하겠으나 제품 구성이 다양하고 판매처가 많으므로 위험 분산에 선제적으로 대처하고 있다고 판단됩니다. 한편, 코로나19와 같이 펜데믹 상황에 의한 매출의 기복이 있을 수 있으며 환경오염과 기후 변화 등 환경변화와 기타 제반 요인에 의하여 질병을 유발하는 바이러스의 출현주기가 짧아질 가능성도 있으므로 매출 등의 변동성을 예측하지 못하는 불확실성을 가지고 있습니다

3. 원재료 및 생산설비

당사 생산 제품의 주요 소재는 대부분 자체 개발하기 때문에 제품의 원재료 공급은 안정적이며 그 가격은 전체 시장의 가격변동에 따르게 됩니다. 상품의 경우에는 국내외 다수의 생명공학 관련업체로부터 안정적으로 공급받고 있습니다. 유전자 장비 생산을 위한 외주가공품은 제품개발 시부터 회사의 요구 사항을 최대한 반영하여 양산 단계에서 원활한 공급이 가능하도록 하고 있습니다.

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 매입유형 | 품 목 | 구체적용도 | 매입액 | 주요매입처 |

|---|---|---|---|---|

| 원재료 | 원재료 시약류-고체 | 유전자연구 및 분자진단용 기초 소재 및 시약, 키트 등 | 1,225 | Hongene Biotech International Co., Limited. |

| 원재료 시약류-고체 외 | 유전자연구 및 분자진단용 기초 소재 및 시약, 키트 등 | 20,013 | 퓨쳐이엔지(주) 외 | |

| 소계 | 21,238 | - | ||

| 상품 | Metagenome Sequencing 외 | 연구용기자재 단품 및 | 198 | 주식회사 테라젠바이오 |

| ELISA KIT Set 외 | 실험용 소모품 | 24,984 | CHR. HANSEN Inc 외 | |

| 소계 | 25,182 | - | ||

| 외주가공비 | 제품 가공외 | 8,043 | ㈜서흥 외 | |

| 합 계 | 54,463 | - | ||

| ※ 당사 사업 포트폴리오는 유전자기술 기반 아래 수직 계열화된 상태로, 사업분야가 넓어 원재료 매입품목의 종류가 많고 품목별 금액은 작습니다. 총 매입액의 5% 미만 또는 유형별 매입액의 10% 미만은 통합하여 기재하였습니다. |

나. 생산 능력 및 가동률

당사의 주요 생산부문은 올리고 DNA/RNA 생산부문, 유전자 연구용키트 및 진단키트 생산부문, 유전자 연구용장비 및 진단장비 생산 부문이 있습니다. 올리고 DNA/RNA 생산부문은 당사가 직접 설계 및 개발한 합성설비를 주축으로 자동화 생산시스템을 보유하고 있으며, 합성기에 따라 생산능력이 좌우됩니다. 현재 보유 중인 384합성기 기준으로 최대 연간 약 730만개의 Oligo DNA 생산이 가능할 것으로 추정하고 있습니다. 또한, 코스메르나 원료의 경우 자체 개발한 대용량 합성기(10mmole scale) 10기 기준 연간 최대 36kg 생산이 가능합니다.

유전자 연구용키트 및 진단키트 생산부문 역시 당사가 주요 자동화 생산 설비를 자체적으로 설계, 적용한 생산시스템을 보유하고 있습니다. 현재 생산설비는 연간 3천만 테스트 이상 생산 가능하게 구축되었고, 제2플랜트에 연간 2억 테스트 분량의 핵산 추출시약과 관련 제품의 생산라인이 구축될 예정이며, 진단 키트 생산라인 역시 안정적으로 생산할 수 있게 구축이 완료되어 있습니다.

유전자장비는 모두 자체에서 개발한 것으로서 생산부문은 부품가공만 외주에 의하고, 사내에서는 조립과 QC를 하고 있습니다. 따라서 수주량에 따라, 조립 및 QC 인원을 탄력적으로 운영하고 있으며 본사 증설로 충분한 생산 조립공간을 확보하고 있습니다. 외주 가공부분 BATCH별 수량 증대, 외주처 추가 등으로 빠른 시간에 생산량 증가가 가능합니다.

다. 생산 설비의 현황

| (단위: 백만원) |

| 자산 항목 | 소재지 | 구분 | 장부가액 | |||

| 기초 | 증감 | 상각 등 | 기말 | |||

| 토지 | 본사 외 | 79,432㎡ | 76,897 | 127 | - | 77,024 |

| 청주공장 | 4,649㎡ | 1,450 | - | - | 1,450 | |

| 판교 | 209㎡ | 1,860 | - | - | 1,860 | |

| 공주 | 60,022㎡ | - | 13,115 | - | 13,115 | |

| 소계 | - | 80,207 | 13,242 | - | 93,449 | |

| 건물 | 본사 외 | 66,980㎡ | 30,484 | 2,020 | 1,983 | 30,521 |

| 청주공장 | 2,769㎡ | 739 | - | 52 | 687 | |

| 판교 | 590㎡ | 843 | - | 30 | 813 | |

| 소계 | - | 32,066 | 2,020 | 2,065 | 32,021 | |

| 구축물 | 본사 외 | 주차장 등 | 2,547 | 446 | 311 | 2,682 |

| 기계장치 | 본사 외 | 질량분석기 등 | 5,092 | 1,767 | 2,064 | 4,795 |

| 차량운반구 | 본사 외 | 영업용 차량 등 | 103 | - | 38 | 65 |

| 공구와기구 | 본사 외 | 금형 등 | 2,194 | 205 | 927 | 1,472 |

| 비품 | 본사 외 | 백업용서버 등 | 1,884 | 1,495 | 989 | 2,390 |

| 시설장치 | 본사 외 | 원료 플랜트 등 | 10,319 | - | 1,900 | 8,419 |

| 사용권자산 | 본사 외 | 영업용차량 등 | 1,379 | 2,229 | 758 | 2,850 |

| 건설중인자산 | 본사 외 | 진단라인 | 15,742 | (11,967) | - | 3,775 |

| 합 계 | 151,533 | 9,437 | 9,052 | 151,918 | ||

라. 생산 설비 투자 계획

공시서류 작성기준일 현재 이사회 결의 등으로 향후 1년 이내에 특정 생산시설 등의 신설이나 매입 등이 확정된 바 없습니다.

4. 매출 및 수주상황

가. 매출 실적

1) 매출 유형에 따른 구분

| (단위 : 백만원) |

| 구분 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| 제품매출액 | 104,974 | 103,279 | 152,109 |

| 상품매출액 | 156,917 | 110,962 | 66,966 |

| 용역매출액 | 1,346 | 4,153 | 4,669 |

| 합계 | 263,237 | 218,394 | 223,744 |

2) 매출 품목에 따른 구분

| (단위 : 백만원) |

| 사업부문 | 품목 | 제32기 | 제31기 | 제30기 | |

|---|---|---|---|---|---|

| 분자진단 등 바이오 부문 |

올리고DNA/RNA 유전자 시약·진단키트 부문 |

수출 | 3,859 | 22,513 | 83,840 |

| 내수 | 17,457 | 24,805 | 23,714 | ||

| 합계 | 21,316 | 47,318 | 107,554 | ||

| 유전자연구용 및 분자진단 검사장비 부문 |

수출 | 1,321 | 2,215 | 8,588 | |

| 내수 | 819 | 1,338 | 2,167 | ||

| 합계 | 2,140 | 3,553 | 10,755 | ||

| 기타 | 수출 | 2,718 | 972 | 2,535 | |

| 내수 | 14,209 | 4,390 | 2,624 | ||

| 합계 | 16,927 | 5,362 | 5,159 | ||

| 프로바이오틱스 부문 |

기능성 유산균 | 수출 | 9,365 | 4,925 | 5,708 |

| 내수 | 213,489 | 157,236 | 94,569 | ||

| 합계 | 222,853 | 162,161 | 100,277 | ||

| 합계 | 수출 | 17,263 | 30,625 | 100,671 | |

| 내수 | 245,974 | 187,769 | 123,073 | ||

| 합계 | 263,237 | 218,394 | 223,744 | ||

3) 매출 지역에 따른 구분

| (단위 : 백만원) |

| 지 역 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| 국내 | 245,974 | 188,019 | 123,073 |

| 미주 | 4,384 | 14,013 | 33,122 |

| 유럽 | 2,057 | 4,244 | 11,867 |

| 아시아 | 10,303 | 10,856 | 48,015 |

| 아프리카 | 221 | 720 | 4,981 |

| 기타 | 298 | 543 | 2,685 |

| 합계 | 263,237 | 218,394 | 223,744 |

4) 매출액의 10% 이상인 주요 매출처

| (단위 : 백만원) |

| 고객사 | 재화/용역 종류 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|---|

| (주)지에스리테일홈쇼핑 | 비에날씬 등 | 50,892 | 40,711 | 28,299 |

| ㈜현대홈쇼핑 | 비에날씬 등 | 36,923 | 25,024 | 7,275 |

| (주)씨제이이엔엠 | 비에날씬 등 | 32,445 | 17,595 | 6,084 |

나. 판매 조직과 전략

당사 판매조직은 목표시장의 특성에 따라 진단검사전문센터나 진단검사의학과와 같은 병원 대상의 영업을 전담하는 진단영업부문과, 유전자 연구용제품을 주축으로 하는 생명과학제품 영업을 담당하는 과학영업부문으로 나눌 수 있습니다.

[국내 생명과학제품 영업]

지역별로 본사영업부와 대전/전북사무소, 대구사무소, 부산사무소를 운용하고 있으며 서울영업부는 서울 경기 지역을 권역 별로 강동, 강서, 강남, 강북, 판교로 구분하여 각 지역별로 사무소를 설립하여 운영하고 있습니다

[국내 분자진단제품 영업]

병원, 검사센터, 의료원, 보건소 등을 중심으로 영업활동을 하고 있는 진단영업부는 전문적인 제품영업과 관리가 필요한 분자진단제품의 영업이므로 영업조직은 물론 학술, 마케팅, 고객기술지원 등이 별도 조직으로 운영되며, 적극적인 고객밀착형 영업활동을 전개하고 있습니다. 진단영업은 제품 및 고객 특성상 대부분 각 사이트 별로 전문대리점을 통해 납품하고 있습니다. 최근 서울/경기지역과 경상도 지역, 충청도 지역, 전라도 지역에 신규 대리점의 개설과 변경을 통해서 시장 확대에 박차를 가하고 있으며, 전국 각 권역별로 지역전문대리점을 운영하고 있습니다.

[해외 영업]

본사에서 전 세계 대리점의 수주관리 및 기술지원, 이메일 마케팅, 웹페이지 관리, 고객만족을 위한 실시간 지원 등을 활발히 하여 시장 확대에 주력하고 있습니다. 해외영업조직은 진단제품 신규 판매처 확보를 위하여 주요 글로벌 전시회 및 현지 유력 대리점, 병원 및 검진센터 방문 등 현장 영업을 강화하고 있습니다.

다. 판매 경로

1) 국내영업

|

(단위 : 백만원) |

|

구분 |

매출 |

품목 |

판매경로 |

판매경로별매출액 |

비중 |

|

바이오 |

제품 |

올리고DNA/RNA 및 |

온라인주문/콜센터/ |

11,636 | 4.73% |

|

대리점 |

5,820 | 2.4% | |||

|

유전자 장비 |

온라인주문/콜센터/ |

639 | 0.26% | ||

|

대리점 |

181 | 0.1% | |||

|

상품 |

온라인주문/콜센터/ |

13,901 | 5.65% | ||

|

대리점 |

308 | 0.13% | |||

|

프로바이오틱스 |

프로바이오틱스 |

홈쇼핑 외 |

213,489 | 86.79% | |

| 합계 |

- |

245,974 | 100.0% | ||

2) 해외영업

|

(단위 : 백만원) |

|

구분 |

매출 |

품목 |

판매경로 |

판매경로별 |

비중 |

|

바이오 |

제품 |

올리고DNA/RNA 및 |

대리점 및 |

3,859 | 22.4% |

|

유전자 장비 |

대리점 및 |

1,321 | 7.7% | ||

|

상품 |

대리점 및 |

2,718 | 15.7% | ||

|

프로바이오틱스 |

프로바이오틱스 |

대리점 및 |

9,365 | 54.2% | |

| 합계 | - | 17,263 | 100.0% | ||

5. 위험관리 및 파생거래

【위험관리】

연결회사가 노출되어 있는 시장위험 및 이러한 위험이 연결회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

시장위험 |

노출 대상 |

측정 |

위험관리 |

| 외환위험 | 미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 | 현금흐름 추정 및 민감도 분석 | 환율 모니터링 |

| 가격위험 | 지분상품 투자 | - | 단기/저위험 금융상품 가입 |

| 이자율위험 | 변동금리 장기 차입금 | 민감도 분석 | 금리 모니터링 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

가. 외환위험

보고기간말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| USD | EUR | 기타 | USD | EUR | 기타 | |

| 금융자산 | ||||||

| 현금및현금성자산 | 3,921 | 143 | 307 | 5,507 | 612 | 47 |

| 매출채권 | 14,392 | 15 | 33 | 16,802 | 7 | 63 |

| 기타금융자산 | 20,093 | 260 | 0.12 | 14,607 | 44 | - |

| 외화자산 합계 | 38,406 | 418 | 341 | 36,916 | 663 | 110 |

| 금융부채 | ||||||

| 매입채무 | (138) | (387) | - | (1,411) | - | - |

| 미지급금 | (272) | (7) | - | (4) | (6) | - |

| 단기차입금 | (19,341) | - | - | (19,010) | - | - |

| 리스부채 | - | - | - | - | (216) | - |

| 외화부채 합계 | (19,751) | (393) | - | (20,424) | (222) | - |

| ※ 재무상태표상 금액은 매출채권에서 대손충당금이 차감된 금액이며, 매출채권(외화) 순액에서 대손충당금을 제외하면 매출채권환산금액과 매출채권(외화)은 동일합니다. |

연결회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시 금융상품으로부터 발생하고 환율 10%이상 변동시 법인세차감전이익에 대한 민감도 분석 결과는 다음과 같습니다.

| (단위: 백만원) |

|

구분 |

당기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 1,866 | (1,866) | 1,649 | (1,649) |

| EUR | 2 | (2) | 44 | (44) |

| 기타 | 34 | (34) | 11 | (11) |

나. 가격위험

연결회사는 당기손익공정가치 금융자산으로 분류되는 펀드 및 지분증권의 가격위험에 노출돼 있습니다. 연결회사는 가격위험을 관리하기 위해 펀드 등은 신용등급 A이상의 안정적인 저위험 금융상품에 분산투자하고 있으며 포트폴리오의 분산투자는 연결회사가 정한 한도에 따라 단기간의 만기일 금융상품에 가입하여 운용하고 있습니다. 또한, 지분증권의 경우 비상장주식으로 가격위험의 노출이 크지 않습니다.

다. 이자율위험

연결회사의 이자율 위험은 주로 고정금리부 조건의 장기 차입금에서 발생하는 현금흐름 이자율 위험입니다. 연결회사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 이와 관련하여 시장이자율 변동위험에 노출되어 있습니다.

연결회사의 차입금과 관련된 이자율위험 및 보고기간 말 현재 계약상 이자율 재설정일은 다음과 같습니다.

| (단위: 백만원) |

|

지수 |

당기 |

전기 |

||

|

금액 |

비율 |

금액 |

비율 |

|

| 변동금리 차입금 | 41,841 | 100% | 26,478 | 100% |

| 차입금 내역 - 이자율 재설정일(※): | ||||

| 1년 이내 | 29,341 | 70% | 19,010 | 72% |

| 2년 이내 | 3,387 | 8% | - | 0% |

| 3년 이내 | 1,909 | 5% | 2,746 | 10% |

| 4년 초과 | 7,204 | 17% | 4,722 | 18% |

| 합계 | 41,841 | 100% | 26,478 | 100% |

| ※ 이자율 재설정일은 계약상 이자율이 재설정되는 시점과 계약 만기 중 이른 시점이며, 총차입금액의 내역은 은행차입금 41,841백만원입니다. |

이자율 1% 변동시 법인세차감전이익에 대한 민감도 분석내용은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당기 | 전기 | ||

| 1%상승 | 1%하락 | 1%상승 | 1%하락 | |

| 이자비용 | 418 | (418) | 265 | (265) |

【파생거래】

가. 인식 및 측정

연결회사의 위험회피 목적 파생상품은 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다.

나. 파생상품계약 평가손익

당기와 전기 중 파생상품계약 관련하여 발생한 평가손익은 없습니다.

6. 주요계약 및 연구개발활동

【주요계약】

작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약 내역은 다음과 같습니다.

가. 라이선스 아웃(License-out) 계약

<총괄표>

|

품목 |

계약 상대방 |

계약체결일 |

계약종료일 |

총계약금액 |

진행단계 |

| SAMiRNA-fibrosis 포함 3종 | ㈜유한양행 | 2015.09.22.(해외) 2015.09.23.(국내) |

특허권 존속기간 만료일까지 | 정액기술료(Upfront Payment): 7,300 백만원 - 경상기술료 별도 |

비임상 단계 |

| SAMiRNA 플랫폼 및 SAMiRNA-AREG 포함 7종 |

siRNAgen Therapeutics Inc. | 2023.03.17 | 계약체결일로부터 본 계약기술에 관한 특허 존속기간 마지막 유효일 또는 제품 출시 이후 10년 | 1. 연간매출 마일스톤 : 일정 매출이상 발생시 수취 2. 기술료 : SAMiRNA 적용 제품 매출액의 일정비율 3. 라이선스 아웃시 수익분배구조 |

SRN-001 임상 1a상 진행 중 |

■품 목: SAMiRNA-fibrosis 포함 3종

|

계약상대방 |

㈜유한양행(한국) |

|

계약내용 |

유한양행은 SAMiRNA-fibrosis 포함 3종의 약물표적 저해제에 대한 전세계 독점적 권리를 갖고 임상시험, 허가, 생산, 상업화 등을 진행함. 단, SAMiRNA-fibrosis에 대해서는 바이오니아가 임상1상까지 진행하고, 유한양행이 이후의 임상개발을 진행할 예정. |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2015.09.22(해외실시용), 2015.09.23.(국내실시용) 계약변경일: 2021.05.11(해외실시용), 2021.05.11.(국내실시용) 계약종료일: 특허권 존속기간 만료일까지 |

|

총계약금액 |

정액기술료: 7,300백만원, 경상기술료는 별도, 비임상 및 임상 시료 생산비용 별도 |

|

수취금액 |

계약금(Upfront Payment): 1,300백만원 |

|

계약조건 |

□ 계약금(Upfront Payment): 1,300백만원 □ 비임상시료 생산비용 추후 양사 별도 협의 □ 마일스톤(Milestone) 별도 - 수취조건: 계약제품에 대해 임상3상 시험계약서 승인시 □ 임상시료 생산비용 추후 양사 별도 협의 □ 경상기술료(Royalty): 매출순이익의 일정 비율 □ 제3자에게 기술 이전시 유한양행과 당사 수익 분배. SAMiRNA-fibrosis에 대해서는 임상단계별 수익분배율 상이함. ※ 임상, 등록, 상업화 실패시 계약은 종료될 수 있으며, 단, 임상1상 IND신청 전에 계약 종료시 정액기술료에 대해 정산의무 있음. |

|

회계처리방법 |

계약금 수취액 1,300백만원은 수익 인식 |

|

대상기술 |

SAMiRNA 기술을 적용한 섬유증 및 고형암 표적저해제 3종 |

|

개발진행경과 |

비임상 단계 |

■ 품 목: SAMiRNA 플랫폼 및 SRN-001 포함 7종

|

계약상대방 |

siRNAgen Therapeutics Incorporated |

|

계약내용 |

플랫폼 및 후보물질(SRN-001 포함 7종) - 전세계 독점배타적 실시권 및 상업화권리 포함 (제3자 재실시권 허락 포함) - 단, 코스메슈티컬 분야의 경우 미국 한정 |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2023.03.17 계약종료일: 계약체결일로부터 본 계약기술에 관한 특허 존속기간 마지막 유효일 또는 제품 출시 이후 10년 |

|

총계약금액 |

- |

|

수취금액 |

해당사항 없음 |

|

계약조건 |

1. 기술료: SAMiRNA 적용 제품 매출액의 일정 비율 2. 라이선스아웃시 수익금 분배 구조 있음 3. 양사 협의 하에 바이오니아가 SAMiRNA 를 이용한 제품을 생산할 수 있음 |

|

회계처리방법 |

- |

|

대상기술 |

SAMiRNA 기반기술(platform) 관련 특허, 노하우 및 기술 |

|

개발진행경과 |

SRN-001 임상 1a상 진행 중 |

나. 라이선스 인(License-in) 계약

■ 품 목: AB-Immune 프로바이오틱스

| 계약상대방 | AB BIOTICS, S.A. (스페인) |

| 계약내용 | AceBiome은 AB-Biotics의 AB21 유산균(아연추가)을 공급받아 계약지역에서 상업화 진행 |

| 대상지역 | 한국 내 독점, 일부 국가 비독점(추후 AB-BIOTICS와의 협의) 공급 예정 |

| 계약기간 | 계약체결일: 2021.12.10 계약종료일: 계약일로부터 10년 동안이며, 양사 합의에 의하여 계약종료 후 1년 연장가능 |

| 총계약금액 | - |

| 수취금액 | - |

| 계약조건 | AB-BIOTICS로 부터 완제품을 수입하여 한국 시장 등에서 판매 중 |

| 회계처리방법 | 제품 구매수량에 대한 가격을 지불 |

| 대상기술 | AB21 관련 특허 |

| 개발진행경과 | 국내 제품 출시 및 판매 중 |

■ 품 목: 천심련 추출물 Paractin 관련 제품

| 계약상대방 | HP Ingredients Corp (미국) |

| 계약내용 | AceBiome은 HPI 로부터 Paractin 관련 제품을 공급받아 계약지역에서 상업화 진행 |

| 대상지역 | 한국 내 독점, 한국 제외한 전세계 비독점 |

| 계약기간 | 계약체결일: 2023.02.16 계약종료일: 계약일로부터 5년 동안이며, 양사에서 계약 종료 통지가 없다면 2년씩 자동 연장 |

| 총계약금액 | - |

| 수취금액 | - |

| 계약조건 | HPI 로부터 Bulk 또는 완제품을 수입하여 한국 시장 등에서 판매 |

| 회계처리방법 | 제품 구매수량에 대한 가격을 지불 |

| 대상기술 | - |

| 개발진행경과 | 국내 제품 출시 및 판매 중 |

다. 기타 계약

|

품목 |

계약상대방 |

계약목적·조건 등 상세내용 |

계약체결일 |

계약종료일 |

계약금액 |

수수(지급)방법 |

| 연구소기업 설립계약 | 한국생명공학연구원 | □ 한국생명공학연구원의 현물출자(발명의 명칭: 압출공정 없이 핵산함유 나노 리포솜을 제조하는 방법(특허등록번호 10-1493961)와 바이오니아의 현금출자로 연구소기업설립 및 운영을 위한 계약체결 □ 당사자의 역할 - 한국생명공학연구원: 연구소기업에 대한 기술지원 - ㈜바이오니아: 연구소기업의 경영, 영업 기타 연구소기업의 운영 및 존속을 위한 제반활동 |

2021.06.21 | 각 당사자가 연구소 기업의 주식을 소유하지 아니할 때까지 | 자본금 : 1,500백만 |

한국생명공학연구원 현물출자액 : 155백만원 ㈜바이오니아 현금 출자금 : 1,345백만원 |

| 보통주 투자계약서 | (주)큐피크바이오 | □ ㈜큐피크바이오의 신주발행과 ㈜바이오니아에 대한 보통주식 배정 □ 금회 신주발행 내역 : 기명식 종류주식 2,990주 / 1주금액(액면가) : 금1,000원/ 1주당 발행가액(인수가액): 금 167,250원 □ 총인수대금 : 500,077,500원 □ 납입기일 : 2021년 6월 30일 |

2021.06.30 | (㈜바이오니아가 주식보유를 전제로) ㈜큐피크바이오 청산시까지 |

총인수대금 : 500,077,500원 |

㈜큐피크바이오는 납기일로부터 3영업일 전까지 인수대금(주금)의납을 위한 은행의 별단예금 계좌를 통지하고, ㈜바이오니아가 본 건 납일기일까지 전액 송금함과 동시에 ㈜큐피크바이오는 본 건 보통주식을 발행함. |

| 종류주식 (상환전환우선주) 투자계약서 |

㈜레보스케치 | □ ㈜레보스케치의 신주발행과 ㈜바이오니아에 대한 종류주식(상환전환우선주) 배정 □ 금회 신주발행 내역 : 기명식 종류주식 1,169주 / 1주금액(액면가) : 금5,000원/ 1주당 발행가액(인수가액): 금 855,000원 □ 총인수대금 : 999,495,000원 □ 납입기일 : 2021년 10월 29일 |

2021.10.20 | (㈜바이오니아가 주식보유를 전제로) ㈜레보스케치 청산시까지 |

총인수대금 : 999,495,000원 |

㈜레보스케치는 납기일로부터 3영업일 전까지 인수대금(주금)의 납을 위한 은행의 별단예금 계좌를 통지하고, ㈜바이오니아가 본 건 납일기일까지 전액 송금함과 동시에 ㈜레보스케치는 본 건 종류주식을 발행함. |

| 중하위소득국가향 현장 분자진단 장비 및 키트의 개발/인증/양산/공급에 관한 계약 | FIND (Foundation for Innovative New Diagnostics) |

□ 중하위소득국가 대상 코로나 바이러스 및 호흡기 병원균 관련 분자진단 장비 및 키트 등에 대한 개발, 인증, 대규모 생산 및 공급 지원 협약 □ 계약 대상 제품을 계약된 가격 조건에 따라 중하위소득국가에 공급 □ 세계보건기구(WHO) 긴급사용목록(EUL) 등재 및 사전적격심사(PQ) 승인 □ 기타 선진국 임상 및 승인 지원 □ 당사자의 역할 - FIND : IRON-qPCR 장비 및 Kit 제품의 개발, 인증, 생산, 판매와 관련된 활동에 대한 지원 및 해당 활동 감독 - 당사 : IRON-qPCR 장비 및 Kit 제품의 개발, 인증, 생산, 판매 활동 및 Global Access 관련 요구사항 준수 |

2021.12.01 | 선정 지역의 시장내 제품 판매 유효기간 또는 10년 이후 중 늦은 날짜 | - | - |

| Joint Venture 설립 | PT Indika Medika Nusantara |

바이오니아와 인도네시아의 인디카 그룹이 BIG (Bioneer Indika Group) 이라는 합작법인을 설립하여 동남아시아 지역에 헬스케어산업을협업하여 수행할 예정임 | 2022.12.01 | 계약일로부터 10년 | 설립투자 자본금 총액 :$4,000,000 Indika Energy :$2,000,000 (현금출자) 바이오니아 :$2,000,000 (현물출자) |

당사가 인도네시아에 독점판매권 부여로 현물출자를 통해 $2,000,000의 가치를 인정받아 바이오니아가50% 지분율 보유 |

【연구개발】

가. 연구개발 활동의 개요

[생명공학연구용 제품분야]

- 바이오니아는 유전자 기술의 완전국산화를 목표로 창립되어, 생명공학연구에 사용되는 유전자분야 최신기술들을 빠르게 개발하여 국내에 보급함으로써 우리나라 생명공학분야의 인프라를 구축하는 핵심역할을 수행해 왔습니다. 국내 최초로 PCR용 효소와 DNA 합성서비스 제공을 시작으로 초고속 DNA합성기, PCR장비, real-time qPCR 장비, 전자동 단백질합성 및 핵산추출장비 등 생명과학연구에 필요한 첨단장비들과 다양한 효소, 시약류 등 관련 제품들을 개발 및 출시해 왔습니다. 최신 기술인 유전자가위와 mRNA 합성 관련 연구용제품들도 공급하고 있습니다. 합성생물학 분야에도 지속적인 투자를 통해 1M base 합성기를 개발해 현장테스트를 진행하고 있고 15k 염기의 긴 DNA를 신속하게 합성하는 방법을 개발해 세계적인 경쟁력을 확보하여 바이오파운더리 센터를 구축하는 연구를 진행하고 있습니다.

[분자진단분야]

- 바이오니아는 아시아 최초로 자체개발한 realtime PCR 장비인 Exicycler™과 핵산자동 추출장비 Exiprep™16으로 구성된 분자진단시스템 ExiStation™을 2008년 출시한 이래, 이에 사용되는 신종플루진단키트를 비롯한 결핵진단키트, 성병진단키트 등 40여종의 진단키트들을 개발하였습니다. 특히, 세계최고수준의 극미량 RNA증폭기술 특허인 Dual-hotstart™를 개발하였고, 이를 활용해 B형간염, C형간염, 에이즈 바이러스 정량키트를 개발하여 아시아기업들 중 처음으로 CE-IVD 등록을 통해 글로벌펀드에 등재하고 전세계에 수출을 해왔습니다. ExiStation™은 핵산추출과 실시간 PCR과정이 분리되어 운영하는 2세대 시스템으로서, 전문가들에 의해 운영이 되어야 하고, 검사결과까지 3-4 시간 걸리는 진단장비입니다. ExiStation™는 세계선도업체들의 장비들과 동등한 성능을 가지고 있지만 이미 보급되어 있는 비슷한 성능의 다국적회사의 진단장비를 대체하기에는 한계가 있어 분자진단이 보급되지 않은 병원들을 대상으로 주로 보급해 왔습니다. 그러나 코로나 팬데믹 때 대규모 검사가 진행되면서 이러한 형태의 분자진단장비의 한계점이 노출되었습니다. 음압실에서 개인보호복을 착용하고 분자진단검사를 하는 과정이 검사자들에게 너무 힘들고 검사시간이 4시간 이상 걸리는 문제점들이 더욱 부각 되었고, 바이오니아에서는 이러한 문제점을 해결한 차세대 분자진단 장비 Existation™ FA 96/384를 개발하였습니다. 바이러스가 들어있는 검체튜브의 뚜껑을 장비내에서만 자동으로 열어 검체를 취하여 핵산추출과 realtime PCR를 전자동으로 수행하고 뚜껑을 닫은 후 장비밖으로 빼낼 수 있어 음압실이나 개인보호복이 없이도 검사를 할 수 있는 완전자동화 장비이며, 기존에 4시간이상 걸리던 94명의 검사를 2시간 이내에 결과를 낼 수 있어 전세계에 출시된 장비중에 가장 빠르게 검사할 수 있는 차세대 장비입니다. 이 진단장비에서 사용되는 진단키트로 시장규모가 제일 큰 고위험군 바이러스 HIV-1, HCV, HBV 바이러스 정량키트 개발과제를 범부처의료기기 개발사업단에서 지원을 받아 2025년까지 수행 중이며 본과제는 올해 10대 혁신의료기기로 선정되었습니다. 이 장비는 94개의 검사를 수행하는 데 검체당 최대 20개의 병원체를 동시에 검사할 수 있는 세계유일의 증상기반 다중진단을 대량으로 수행할 수 있는 유일한 분자진단장비로서 이를 활용해 감기 바이러스 16종 검사키트, 성병 12종 검사키트 등을 개발하고 있습니다. 한편, 현장분자진단분야의 수요를 대비하여 개발해온 IRON-qPCR장비는 시료만 투입하면 DNA/RNA정제부터 realtime PCR까지 전자동으로 검사하여 30-40분만에 결과를 얻을 수 있는 차세대 분자진단장비입니다. 이 현장분자진단장비 역시 같은 증상을 유발하는 모든 병원체를 동시에 검사할 수 있게, 독창적인 특허기술로 개발되어 최대 40종의 타겟을 증폭, 분석할 수 있는 성능을 가지고 있습니다. 이러한 IRON-qPCR의 장점을 활용하여 결핵균과 다양한 약제에 대한 내성결핵검사를 동시에 수행할 수 있는 차세대 결핵진단검사키트를 라이트재단의 지원을 받아 FIND와 같이 수행하고 있습니다. 혈액감염원인균7종과 17종의 항생제 내성유전자를 동시에 검사하는 AMR검사키트도 개발하여 임상을 진행하면서 새로운 내성유전자에 대한 검출능력을 지속적으로 향상시켜 세계 최고의 항생제 내성검사키트로 발전시켜 나가고 있습니다. IRON-qPCR을 활용해 코로나를 비롯한 호흡기바이러스 5종 검사키트, 성병 12종 병원체 검사키트 등도 개발을 진행하고 있으며, IRON-qPCR을 활용한 증상기반 진단은 반려동물들에게도 신속한 치료를 위해 매우 유용하게 사용될 수 있습니다. 동물병원에서 신속하고 정확한 진단을 할 수 있게 고양이와 강아지의 감기와 설사를 유발하는 병원체들을 동시에 검사하는 각각의 증상기반 진단키트들도 개발을 진행하고 있습니다.

[올리고핵산합성 및 신약개발분야]

- 바이오니아는 DNA와 RNA oligonucleotide에 100여종의 다양한 화학물질로 변형 또는 결합시킬 수 있는 다양한 합성원료들을 개발하였고 지속적으로 새로운 물질들의 합성연구를 진행하고 있습니다. 2001년 세계 최초로 384 종의 올리고를 동시에 합성할 수 있는 DNA합성기를 자체개발한 후 지금까지 운영해 오고 있습니다. 이 합성기를 이용해 siRNA 신약 후보물질을 합성하는데 사용하고 있어 후보물질 합성능력에서 세계최고수준의 기술과 인프라를 확보하고 있습니다. 유전자 발현분석기술 분야에서도 바이오니아 제품인 ExiPrep™96을 이용, 96개의 세포배양액에서 RNA을 자동추출, Exicycler™384을 이용하여 384개의 mRNA를 동시에 정량분석할 수 있는 모든 시약과 장비가 바이오니아가 개발한 제품들로 세팅되어 있고 siRNA 신약 후보물질 성능평가에 있어서 세계 최고의 기술과 설비를 구비하고 있어 합리적인 비용으로 대규모 연구를 수행할 수 있습니다. 이렇게 경쟁력을 확보할 수 있었던 것은 창업자 CEO의 핵심도구 국산화 전략으로, 지난 31년간 개발해 온 핵심기술들을 융합, 신약개발 시스템을 구축하여 전세계에서 유일하게 자체 개발제품과 자체물질특허인 SAMiRNA를 기반으로 신약을 개발하는 유일한 회사로 세계최고의 siRNA화장품과 신약개발역량을 보유하게 되었습니다. siRNA제품 개발 핵심기술들을 모두 자체기술로 개발하여 대규모 개발 인프라를 구축한 회사는 세계적으로도 당사가 유일합니다. 그러나 신약개발의 임상시험 분야에서는 경험이 없어 siRNA신약개발을 가속화하기 위해 신약개발 전문 자회사 ㈜써나젠테라퓨틱스를 설립하였고, 이를 통해 호주 임상 1상을 시작하여 신약개발을 가속화해 나가고 있습니다.

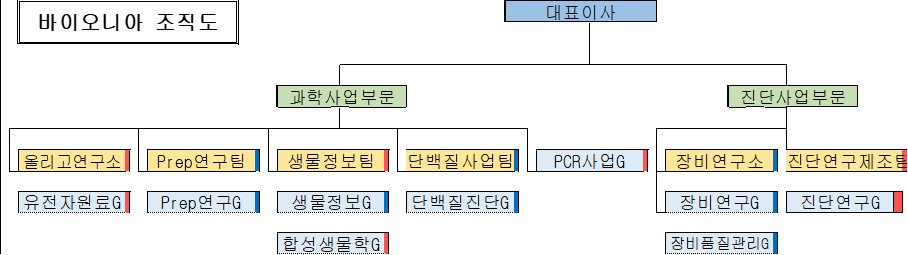

나. 연구개발 담당조직

1) 연구개발 조직 개요 및 형태

당사의 연구개발 조직은 과학사업부문과 진단사업부문으로 이루어져있습니다.

과학사업부문은 올리고연구소, Prep 연구팀, 생물정보팀, 단백질사업팀, PCR사업그룹으로 이루어져 있으며, 진단사업부문은 장비연구소, 진단연구제조팀, 장비연구그룹으로 전문화 되어있습니다.

|

|

연구개발 조직도 |

2) 주요 연구인력 현황

|

(단위 : 명) |

|

구분 |

수석연구원 |

책임연구원 |

선임연구원 |

주임연구원 |

연구원 |

계 |

|

인원 |

19 | 12 | 30 | 63 | 31 | 155 |

다. 연구개발 비용

| (단위: 백만원) |

|

과 목 |

제32기 |

제31기 |

제30기 |

|

|

비용의 |

원재료비 |

2,614 | 2,126 | 2,715 |

|

인건비 |

5,562 | 6,491 | 7,075 | |

|

감가상각비 |

601 | 665 | 682 | |

|

위탁용역비 |

- | - | - | |

|

기타 |

12,334 | 10,685 | 9,530 | |

|

연구개발비용 합계 |

21,111 | 19,967 | 20,002 | |

|

회계처리 내역 |

판매비와관리비 |

15,032 | 16,751 | 17,987 |

|

제조경비 |

- | - | - | |

|

개발비(무형자산) |

- | - | - | |

|

회계처리금액 계 |

15,032 | 16,751 | 17,987 | |

|

정부보조금 |

6,079 | 3,216 | 2,015 | |

|

연구개발비용 합계 |

21,111 | 19,967 | 20,002 | |

|

연구개발비 / 매출액 비율 |

8.0% | 9.1% | 8.9% | |

라. 연구개발 실적

1) 신약개발분야 연구개발 현황

|

연구과제명 |

적응증 |

연구기관 |

연구진행 상황 및 기대효과 |

개발 진행 단계 및 사업화 계획 |

| SAMiRNA 플랫폼을 이용한 섬유화증 신약 후보물질 개발 | IPF, CKD, NASH |

㈜바이오니아, ㈜써나젠테라퓨틱스, 안전성평가연구소 |

□ 미국 브라운대 연구팀 및 KIT 흡입독성센터와 IPF (특발성 폐섬유화증) 관련 SAMiRNA 치료제 개발을 위한 범부처전주기 신약개발사업 성공적 종료('15년). 이어 후속 범부처전주기 신약개발사업으로 전임상독성평가 완료 ('17년 ~ '22년). SRN-001 폐섬유증 신약 호주 임상 1a상 진행중 ('23년) □ 적응증 확대를 위한 다양한 비임상 연구들을 진행 중에 있음. |

- GLP 독성시험 (설치류, 비설치류 대상)완료 - 폐섬유증 신약 SRN-001 임상1a상 진행중 |

| 나노입자 RNAi 치료제 원천기술(SAMiRNA)을 이용한 탈모방지제 개발(헬스케어프로그램) | Androgenetic alopecia |

㈜바이오니아 | □ 탈모 증상 완화에 도움을 주는 기능성화장품 개발. □ 국내 인체적용시험 완료 및 논문 게재 완료 □ 독일 더마테스트 인체적용시험완료 |

- 유럽 CPNP 등록 및 SCPN 등록 완료 - 23년 5월 자사몰과 6월 아마존 영국 런칭 완료 - 아마존 독일, 이태리, 프랑스, 스페인 확장 완료 - 해외 학회 참석 및 온라인 마케팅 활동 통한 B2B 계약 추진 |

■ 품 목: SRN-001 섬유화증 신약 후보물질 개발

|

구 분 |

siRNA 합성신약 |

|

적응증 |

특발성폐섬유증(IPF), 만성신장질환(CKD), 비알코올성지방간염(NASH) |

|

작용기전 |

Amphiregulin은 EGFR의 ligand이자, 섬유화의 핵심과정인 TGF-β에 의해 촉진되는 fibroblast 증식과 myofibroblasts로의 분화와 증식을 촉진하는 paracrine으로서 특발성 폐섬유증의 발생 기전에 중요한 역할을 하는 것으로 보고되었으며, 개발 중인 SRN-001은 amphiregulin의 transcription을 선택적으로 저해하는 siRNA나노입자로서 전신투여로 IPF병변 조직에 주로 전달되어 작용하게 함으로써 amphiregulin의 기능을 억제하여 IPF의 진행을 막는 기전을 가지고 있음. 일반적으로 SAMiRNA는 정상 폐조직으로 잘 전달되지 않으나 염증이 있는 폐부위에서는 EPR 효과에 의해 잘 들어감. Amphiregulin의 발현 저해는 TGF나 EGF와 같은 세포활동에 절대적으로 중요한 cytokine의 변화를 최소화하면서 섬유화 과정을 유의하게 감소시킬 수 있는 장점이 있음. 또한Amphiregulin knockout mouse는 특별한 질환을 유발하지 않는 것이 보고되었음. 다른 섬유화증 질병들도 근본적으로 발병 기전이 유사하기 때문에, 신장섬유증(CKD), 비알콜성지방간(NASH), 켈로이드와 같은 피부섬유증 등 다른 섬유화 관련 주요 난치병들에 대해서도 확대하고자 함. 현재 동일한 타겟유전자를 바탕으로 신장섬유증 및 간섬유증, 방사선-유도 섬유증, 전신경화증 등으로의 적응증 확대를 위한 다양한 비임상 연구를 진행 중에 있음. 특히 'SRN-001'이 신장섬유증을 예방하고 진행을 효과적으로 억제한다는 전임상 연구결과가 2021년 1월 26일 국제학술지 'Scientific Reports'에 게재되었음. 또한 'SRN-001'이 전신방사선-유도 신장 섬유증을 완화시킨다는 연구결과가 2022년 1월 5일 국제학술지 'Radiation Research'에 accept되었음. |

|

제품의특성 |

□ SAMiRNA™(Self-Assembled-Micelle-inhibitory-RNA)는 바이오니아가 자체 개발하고 ㈜써나젠테라퓨틱스가 독점 실시권을 가지고 있는 RNAi 신약개발 원천기술로 다양한 질병 치료에 적용 가능한 플랫폼 기술이며, 전세계 주요국가에 물질특허가 등록된 native siRNA/miRNA를 전달하는 단분자 나노입자 전달체 신약물질임. 기존의 siRNA 치료제기술의 문제점인 선천면역자극반응을 극복하여 siRNA를 생체 내 질병 표적장기 세포까지효율적이고 안정적으로 전달할 수 있는 나노입자형 RNAi 신약물질임. 전자동합성라인에서 단일분자(single chemical entity)로 만들어지기 때문에 전달체가 필요 없이 100% 자가 조립되므로 기존의 siRNA 나노입자 기술들에 비해 뛰어난 경제성을 가지고 있음. □ siRNA의 가장 치명적인 문제인 선천면역(innate immune stimulation) 관련 부작용이 나타나지 않음. siRNA는 TLR3(Toll-like receptor3)과 binding함으로써 activation 시키기 때문에 다양한 cytokine을 과발현 시키게 되지만, SAMiRNA는 TLR3에 binding을 하기 어려운 구조임. siRNA의 sequence와 상관없이 어떠한 농도에도면역자극반응을 일으키지 않기 때문에 안전한 물질임. 기존의 siRNA 치료제기술의 문제점인 선천면역자극반응을 극복하여 siRNA를 생체 내 질병 표적장기 세포까지 효율적이고 안정적으로 전달할 수 있는 나노입자형 RNAi 신약물질임. □ RNAi 기반 섬유증 치료제 후보물질의 설치류, 영장류 대상 독성시험에서 안전성 확인. 안전성평가연구소는 설치류와 영장류를 대상으로 일반독성시험(4주 반복투여독성시험), 유전독성, 안전성약리시험을 실시했고, 찰스리버는 영장류를 대상으로 심혈관계 안전성 약리시험을 실시하였음. 그 결과 모든 파라미터에서 어떤 이상이나 변화가 발견되지 않았으며, 약물동태학, 약력학, 조직병리학적으로 SRN-001의 안전성 입증이 확인되었음. 인간과 가장 가까운 영장류를 대상으로 한 독성 시험에서 SAMiRNA™ 플랫폼 기술로 개발된 치료제 후보물질인 SRN-001의 안전성이 입증되었다는 것에 큰 의미가 있음. 특히 KIT에서 진행된 안전성약리시험과 찰스리버에서 진행된 심혈관계 Monkey telemetry 시험에서 확인된, 'SRN-001'의 안전성을 입증한 전임상 독성 연구결과가 2021년 3월 27일 국제학술지 'Toxicology Reports' 와 4월 27일 국제학술지 ‘Drug and Chemical Toxicology’ 및 7월 21일 국제학술지 ‘International Journal of Toxicology’에 게재되었음. □ EPR(enhanced permeability retention) 효과라는 현상을 이용한 수동적인 약물 표적화(passive targeting)를 통해 SAMiRNA의 Fibrosis-specific targeting이 가능함. EPR은 일반세포에서는 관찰되지 않는 암세포와 암세포로 인해 만들어지는 혈관(Angiogenesis) 및 염증 조직이나 섬유화조직에서만 광범위하게 나타나는 현상임. □ 간기능 검사 결과(ALT, AST, ALP, Albumin 등) No significant systemic toxicity를 확인하였고, SAMiRNA에 의한 생화학적, 혈액학적 평가에서 변화없음을 확인하였으며, 고농도 투여 시에도 간, 폐, 비장, 신장 등 주요장기에서 독성이 확인되지 않음(조직 염색)을 비임상시험 병리 전문 CRO를 통하여 확인하였으므로, 간에 pathologic 하지 않음. |

|

진행경과 |

폐섬유증 신약 SRN-001, 임상 1a상 진행중 |

|

향후계획 |

임상 1a상 종료 후 임상 1b상 및 임상 2a상 진행 계획 |

|

경쟁제품 |

<만성신장질환> 최근까지 만성 신장질환의 진행을 지연시키는 효과를 입증한 약물 계열은 항고혈압제인 안지오텐신전환효소억제제(ACEI)와 안지오텐신수용체차단제(ARB)였음. - SGLT-2 (Sodium glucose cotransporter-2) 저해제 · 아스트라제네카의 당뇨병 치료제인 '팍시가(Farxiga)'가 FDA 심부전 치료제로 승인된 이후 만성신장질환(CKD)까지 적응증을 확장함. FDA가 팍시가(Farxiga)를 2형 당뇨병 유무에 관계 없이 진행 위험이 있는 만성신장질환 환자의 치료 목적으로 사용하도록 승인함. 구체적으로 팍시가(Farxiga)는 진행 위험이 있는 성인 만성 신장 질환 환자에서 지속적인 사구체 여과율(eGFR) 감소, 말기 신장질환(ESKD), 심혈관 사망 및 심부전(hHF)으로 인한 입원 등의 위험을 줄이기 위한 목적으로 사용이 가능함. · 존슨앤존스의 '인보카나(Invokana)'의 경우는 당뇨병성 신장질환 치료제로 승인 받음 · 대웅제약의 SGLT-2 억제제인 이나보글리플로진 당뇨병을 타겟으로 하는 신약으로 국내 최초 심속심사대상 연구에 채택되어 당뇨병 임상 2상 및 3상 완료함. 만성신부전으로 적응증 확장도 진행할 예정임. <특발성 폐섬유증> 특발성 폐섬유증의 치료제로서 Pirfenidone과 Nintedanib이 2015년 10월 15일 미국 FDA로부터 각각 'Esbriet', 'Ofev'라는 제품으로 IPF치료제 사용 승인을 받음. 미국, 일본, 유럽, 인도에서 Pirfenidone을 폐섬유화증에 대한 치료제로 승인하였으나, 여러 임상실험에서 Pirfenidone의 효과는 매우 제한적이어서 (약 10% 정도 폐기능을 개선시키는 효과와 갑자기 증상이 나빠지게 되는 가능성을 약간 낮추어 줌), 새로운 치료약의 개발이 요구되고 있음. Galapagos의 GLPG1690과 Fibrogen의 pamrevlumab (FG3019)이 긍정적인 초기 임상결과를 확인 후 대규모 임상 3상에 들어갔지만, GLPG1690의 3상 중단으로 현재 임상3상을 수행중인 신약후보물질은 Fibrogen의 pamrevlumab (FG3019)뿐임. Galapagos는 특발성 폐섬유증 환자 대상으로 GLPG1690과 표준치료법 혹은 플라시보 약물을 52주 동안 병용투여하는 ISABELA1, ISABELA3 임상 3상을 진행했으나 2021년 2월, 임상에서 보인 약물 독성 부작용 문제로 인해 3상 중단됨. Fibrogen사가 개발중인 pamrevlumab은 CTFG 항체치료제로서, 임상1상에서 안전성을 확보하였으며, 임상3상 진행중임. Fibrogen은 2019년 6월 특발성폐섬유증 환자폐에서 오토택신 농도가 올라가 있어 병기 진행을 악화한다고 알려져 있음. 특정 단백질에 특이하게 반응하는 장점을 가진 특이 단일 클론 항체들은 상대적으로 그 생산과정이 복잡하고 고비용이 들어가며, 특히 다양한 종류의 세포들의 분화 및 면역반응에 중요한 기능을 가진 사이토카인의 경우에는 장기간 치료를 할 경우, 그 부작용이 적지 않을 것으로 판단됨. SRN-001을 이용한 방법의 장점은 기본적으로 화학적으로 단분자 합성에 의해서 만들기 때문에, 그 제조 및 품질관리가 용이하고, 비용대비 약효가 크며,세포활동에 절대적으로 중요한 사이토카인의 변화를 최소화하면서 폐섬화과정을 유의하게 감소시킬 수 있음. 또한 표적 유전자를 전사단계에서 차단하기 때문에 치료효과가 상대적으로 클 것으로 기대되며, 기존의 알려진표적에 대해서도 그 치료효과는 근본적으로 다른 새로운 약물의 개발이 가능할 것으로 판단됨. |

|

관련논문등 |

1. Int J Toxicol. 2021 Oct;40(5):453-465. Four-Week Repeated Intravenous Dose Toxicity of Self-Assembled-Micelle Inhibitory RNA-Targeting Amphiregulin in Mice. 2. Drug Chem Toxicol. 2021 Apr 27:1-7. Genotoxicity evaluation of self-assembled-micelle inhibitory RNA-targeting amphiregulin, a novel siRNA nanoparticle for the treatment of fibrotic disease. 3. Toxicology Reports, Volume 8, 2021 Mar 27, Pages 839-845. Safety pharmacology of self-assembled-micelle inhibitory RNA-targeting amphiregulin (SRN-001), a novel siRNA nanoparticle platform. 4. Scientific Reports, Jan 26, 2021; 11:2191. In vivo silencing of amphiregulin by a novel effective Self-Assembled-Micelle inhibitory RNA ameliorates renal fibrosis via inhibition of EGFR signals. 5. 2019 ATS conference 포스터 발표 : Control/Tracking Number:2019-LBA-18294-ATS : Pre-clinical GMP Toxicology Study for the Drug Development of Idopathic Pulmonary Fibrosis(IPF) Using a Novel RNAi-Based Nanoparticle Technology (SAMiRNA™) 6. 2018 34차 한국비임상시험연구회 워크샵 구두 발표 7. 2018 범부처신약개발사업단 R&D 워크샵 포스터 발표 8. 2018 ATS conference 포스터 발표 : Control/Tracking Number:2018-S-7732-ATS : Idiopathic Pulmonary Fibrosis (IPF) Drug Development Using SAMiRNA™, a Second-generation RNAi Platform Technology 9. Journal of Biological Chemistry 2016 Mar 18;291(12):6433-46. Self-assembled Micelle Interfering RNA for Effective and Safe Targeting of Dysregulated Genes in Pulmonary Fibrosis. 10. Korean Journal of Internal Medicine 2014;29:281-290, Modifiers of TGF-b1 effector function as novel therapeutic targets of pulmonary fibrosis 11. Journal of Biological Chemistry 2012;287(50):41991-42000. Amphiregulin, an Epidermal Growth Factor Receptor Ligand, Plays an Essential Role in the Pathogenesis of Transforming Growth Factor β-induced Pulmonary Fibrosis |

|

시장규모 |

1) 폐 섬유증(IPF) 시장규모는 2020년 31.9억 달러 규모에서 CAGR 13.1%로 성장하여 2030년 109.2억 달러 규모로 전망(출처 : Global Idiopathic Pulmonary Fibrosis Market $5.9 Billion by 2025, HealthcareAnalyst, 2019.09.11). 2) 만성신장섬유증(CKD) 시장규모는 2020년 135.2억 달러 규모에서 CAGR 4.4%로 성장하여 2030년 208.4억 달러 규모로 전망(출처 : Chronic Kidney Disease(CKD) 2019 Global Market to Reach US$ 16800 million and Growing at CAGR of 3.9% by 2025, Medgadget, 2019.09.05). 3) 간 섬유증 시장규모는 2020년 144.4억 달러 규모에서 CAGR 8.8%로 성장하여 2030년 335.2억 달러 규모로 전망(출처 : Liver Fibrosis Drug Market Size, Share, Analysis, Opportunities and Forecast to 2019-2025, BRANDESSENCE MARKET RESEARCH, 2019.08.29). |

|

기타사항 |

SAMiRNA를 이용한 특발성 폐섬유화증 치료제 신약개발 프로젝트가 '범부처전주기 신약개발사업' 과제로 2014년 2월 선정되어 치료제의 비임상 후보물질 도출을 목표로 연구개발 과제를 진행하였고 성공적으로 마일스톤을종료하였음. 이 치료제 개발 과제는 미국 브라운대 의대 연구팀과 국내 호흡기질환 전문 비임상연구기관인 안전성평가연구소 흡입독성센터가 함께 참여하였음. 효과적인 후보물질 발굴에 이어, 신약개발사업과제로 2017년 9월에 재선정되어, 약 2년간 전임상 효능 연구 및 GLP 인증기관인 안전성평가연구소(KIT)로부터 임상 진입을 위한 독성 시험 (약리독성, 일반독성 및 독성동태)을 수행하고, 세계 1위 CRO인 찰스리버에서 심혈관계 안전성약리시험을 진행하였으며 전임상 독성시험이 완료되었음. 섬유증 치료제 후보물질 'SRN-001'이 신장섬유화증을 예방하고 진행을 효과적으로 억제한다는 전임상 연구결과가 2021년 1월 26일 국제학술지 'Scienctific reports'에 게재되었음. 신장섬유화증 모델인 UUO(unilateral ureteral obstruction)와 만성신장질환 모델인 아데닌 식이요법(adenine diet(AD)) 동물모델을 대상으로 SRN-001을 투여해 연구를 진행한 결과, SRN-001이 신장까지 전달되고, 파이브로넥틴, α-SMA, 콜라겐 등의 섬유화 마커 및 염증 마커들이 감소한 결과를 나타내었음. 두 생쥐 모델에서 과발현된 엠피레귤린이 주로 말단 세뇨관에 국한돼 있으며, 엠피레귤린 단백질 발현을 억제하면 신장섬유증을 치료할 수 있다는 점을 확인하였음. 또한 'SRN-001'이 전신방사선-유도 신장 섬유증을 완화시킨다는 연구결과가 2022년 1월 5일 국제학술지 'RadiationResearch'에 accept되었음. 전신방사선-유도 섬유증 모델 마우스를 확립하고, 신장 내 엠피레귤린 과발현을 확인하였으며, 'SRN-001'이 엠피레귤린 과발현과 콜라겐 침착을 억제하고 신장섬유증을 약화시킨 결과를 확인하였음. 폐섬유증 SRN-001 임상 1a상 종료 후 임상 1b상 및 임상 2a상 동시 신청 계획. 글로벌 다국적 제약회사와 지속적인 네트워크를 구축하여 다양한 섬유증 질병에 대한 정보 교류 및 SAMiRNA 기술 미팅을 지속적으로 수행 중임. |

■ 품 목: 원천기술(SAMiRNA)을 이용한 탈모완화 화장품

|

구 분 |

탈모 완화 화장품 : CosmeRNA ARI |

|

적응증 |

안드로겐성 탈모증 (androgenetic alopecia, AGA) |

|

작용기전 |

인체의 다양한 조직 내에 존재하는 5알파환원효소는 남성 호르몬인 테스토스테론을 안드로겐 수용체(AR)와의 결합력이 5배 이상 강력한 디하이드로테스토스테론(DHT)으로 변환시킴. 이때 생성된 DHT는 모근세포로 들어가 AR단백질과 결합하여 세포핵으로 들어가서, 모유두세포의 사멸을 유도하는 단백질(TGF-β, BMP, DKK-1)을 과다 하게 생성시켜, 모발을 이른 시기에 퇴행기로 이행시켜 탈모가 빠르게 진행됨. CosmeRNA-ARI는 DHT와 테스토스테론이 결합하는 AR단백질 생성을 줄이기 위해 AR mRNA을 분해시켜서 안드로겐성 탈모증상을 근원적으로 완화시키는 신개념의 탈모방지 작용기전임. |

|

제품의 특성 |

탈모 증상 완화에 도움을 주는 기능성화장품으로 많은 제품들이 개발되어 판매 중에 있으나, 핵산유전자기반(RNAi) 기술을 이용한 제품은 없음. siRNA(small interfering RNA)는 목표 mRNA(messenger RNA)를 서열 특이적으로 인식하여 분해하는 과정을 통해 타겟 유전자의 발현을 저해하는 기술임. 하지만, 체내 안정성과 전달 효율이 매우 낮은 점, 그리고 심각한 부작용(innate immune response, off-target effect) 등이 실용화 단계에서 가장 중요한 걸림돌임. CosmeRNA ARI는 헤어토닉 제품으로 바이오니아의 핵산유전자기반 원천 플랫폼 기술인 SAMiRNA를 이용하여안드로겐성 탈모증에 관련된 mRNA를 표적으로 하는 탈모 증상 완화에 도움을 주는 기능성 화장품임. 또한, 기존 RNAi 기반 기술이 가지고 있는 체내 안정성, 타겟으로의 전달효율, 대량생산, 및 심각한 부작용 등의 문제점들을 극복한 기술로써 안드로겐성 탈모증 완화에 도움을 줄 것으로 기대됨. |

|

진행 경과 |

독일 더마테스트사와 제품의 안전성 확보를 위해 패치테스트를 걸쳐 22년 3월에 엑설런트 등급을 인증 받았으며 애플리케이션 테스트를 걸쳐 22년 7월에는 안전성 최고 등급인 엑설런트 5-star 를 인증 받았음. 18세 이상의 안드로겐성 탈모증을 가진 건강한 남녀를 대상으로 CosmeRNA ARI의 탈모 증상 완화 효과에 대한 유효성 및 안전성 평가를 독일 더마테스트사와 진행하였음. 유럽 피험자 120명을 대상으로 고용량 제품으로 주 1회, 2주 1회, 4주 1회 도포하는 방법으로 총 24주 진행 하는 인체적용 시험을 완료 하였고 인체적용 시험 결과 제품의 효력과 안전성을 입증 하였음. 제품의 안전성 평가를 위해 독일 더마테스트사 안전성 평가사 3명이 국내외 인체적용 시험 결과, 원료와 제품의 MSDS / CoA, ICID 자료, 독성자료, Scientific Reports 게재 논문, 각종 시험 성적서를 검토하여 최종적으로 화장품으로 사용하는데 있어서 안전하다는 결론과 함께 서명을 완료함. 위와 같은 각종 시험 데이터와 인체적용 시험 결과를 통해 22년 12월에 유럽 화장품 등록 포털사이트 CPNP 등록을 완료 하였고 23년 1월 영국 SCPN 등록을 완료 하였음. 또한 23년 5월 자사몰과 6월 아마존 영국 런칭을 통해 글로벌 시장 대상으로 판매를 시작하였으며 23년 3분기 아마존 유럽 (독일, 프랑스, 이태리, 스페인) 입점 완료하여 유럽 시장 확장을 진행함. 23년 4분기 해외 시장 확장을 위해 일본, 호주 화장품 등록을 진행 완료 하였으며 이를 통해 아마존 일본, 호주 입점을 준비하고 있음. |

|

향후계획 |

아마존 유럽 외 일본, 호주, 동남아 등 점진적인 이커머스 채널 확장을 진행 중임. 아울러, 해외 탈모 및 피부과 관련 학회와 전시회 참여를 통해 제품 홍보활동와 해외 B2B 파트너사를 발굴을 진행하고 있으며 해외 여러 국가 파트너사와 독점공급 계약 논의를 진행 하고 있음. 또한 고객들의 니즈를 반영한 1ml 신규 리뉴얼 패키지 제품 '24년 3월 출시 준비 중임. |

|

경쟁제품 |

탈모 증상 완화에 도움을 주는 제품으로 샴푸, 화장품, 건강기능식품에 이르기까지 다양한 성분으로 개발되어 판매 중에 있으나, 이러한 제품들은 탈모에 대한 구체적인 메카니즘(mechanism)이 제시되지 않은 상태에서 마케팅에 의존하고 있고 탁월한 효과를 발휘하지 못하고 있는 실정임. 국내외에서 탈모 증상 완화에 도움을 주는 기능성화장품으로 개발 진행 중에 있으나, 현재까지 핵산유전자기반(RNAi) 기술을 이용한 제품은 없음. 국내의 경우, 올릭스사에서 cp-lasiRNA 기술을 이용한 탈모제품(OLX104)을 개발 중에 있으며, 국외에는 RXi사(sd-rxRNA)와 IONIS사(ASO)에서 탈모 관련 제품을 개발 중에 있음. |

|

시장규모 |

2017년 기준 국내 탈모증 인구 1,000만명 시대로 탈모시장은 전문의약품, 일반의약품(OTC), 기능성제품을 포함하여 약 4조원으로 추정하고 있음. 헤어케어 시장 규모 역시 커지고 있으며, 2010년 이후 연평균 10% 성장하며 2014년 5,700억원 규모를 기록했고 2017년에는 약 30% 이상 확대되고 시장 규모는 8,000억원을 상회하였음(건강보험심사평가원). 최근에는 화장품(cosmetics)의 안전성과 의약품(pharmaceutical)의 효과성을 합성한 신조어인 ‘코스메슈티컬(Cosmeceutical)’ 시장이 성장하고 있음. 전세계 코스메슈티컬 시장은 2015년 기준 약 40조원으로 전체 화장품 시장의 약 13% 규모로 전망하고 있음 (코스메슈티컬 산업동향, 융합연구정책센터). |

|

기타사항 |

□ 중소벤처기업부(2018년도 지역특화산업육성사업)-‘나노입자 RNAi 치료제 원천기술(SAMiRNA)을 이용한 탈모방지제 개발’ (2018.04.01~2019.12.31) □ 특허 출원 : "안드로젠 수용체 특이적 서열을 포함하는 이중나선 올리고뉴클레오티드 구조체, 및 이를 포함하는 탈모 예방 및 발모용 조성물“ 출원인 : (주)바이오니아, 출원일 : 2018.11.28, 국내 출원번호 : 10-2018-0149562. □ PCT 출원 : "안드로젠 수용체 특이적 서열을 포함하는 이중나선 올리고뉴클레오티드 구조체, 및 이를 포함하는 탈모 예방 및 발모용 조성물“ 출원인 : (주)바이오니아, 출원일 : 2019.11.18, 국제 출원번호 : PCT/KR2019/015723. □ 상표 등록 : 상표권자 : (주)바이오니아, 등록번호 : 제 40-1397829호, 상표명 : COSMERNA, 지정상품 : "제 03류 등 2개류, 기능성 화장품등 25건“ |

2) 분자진단분야 연구개발 현황 및 실적

| 연구과제명 | 연구기관 | 주요내용 및 기대효과 | 사업화 및 진행현황 |

|---|---|---|---|

| 간염바이러스 진단키트 개발 | ㈜바이오니아 | B형, C형 간염 바이러스 검출용분자진단 키트 개발 | HBV, HCV 식약처 품목 허가 완료 HBV, HCV CE-IVD(List A)인증 완료 |

| STI 진단키트 개발 | ㈜바이오니아 | 8종 성병유발 병원균에 대한 동시 다중분자진단 키트 개발 | 8종 다중진단키트 식약처 품목 허가 완료 |

| 호흡기질환 원인바이러스 진단키트 개발 | ㈜바이오니아 | 인플루엔자 바이러스, 조류독감 등 병원균에 대한 분자진단 키트 개발. | InfA, New InfA 식약처 품목 허가 완료 신종조류독감 (New H7N9) 검출 키트 개발 완료 |

| 결핵 진단키트 개발 | ㈜바이오니아, 결핵연구원 | 결핵의 감염 및 다중 약물 내성 (MDR)을 검출할 수 있는 분자진단 키트 개발 | MTB, NTM 식약처 품목 허가 및 TB&MDR CE-IVD 인증, TB XDR CE-IVD 인증완료 및 중앙아시아 국가에 TB MDR/XDR 주 진단 시스템으로 사용 중, 국내외 주요 결핵 관련 기관들과 함께 IRON-qPCR용 MDR/XDR 동시 진단 키트 개발 완료, CE-IVD 인증 완료 |

| 폐렴균 진단키트 개발 | ㈜바이오니아 | 폐렴 유발 박테리아를 검출할 수 있는 분자진단 키트 개발 | CP, MP 진단 키트에 대한 CE-IVD인증, 식약처 품목 허가 완료 |

| 장기이식관련 감염 진단키트 개발 | ㈜바이오니아 | 장기 이식에 중요한 검사항목인 바이러스 감염을 검출하는 분자진단 키트 개발 | CMV, EBV, BKV 정량 키트 식약처 품목 허가 획득 CMV CE-IVD(List B) 허가 완료 |

| 장내병원성 바이러스 진단키트 개발 | ㈜바이오니아 | 식중독 관련 및 장내 병원성 바이러스를 검출할 수 있는 진단 키트 개발 | Norovirus, Enterovirus 진단키트 식약처 품목 허가 완료 , Diarrhea virus 1 & 2 다중 검사 키트 식약처 품목허가 완료 |

| HIV진단키트 개발 | ㈜바이오니아 | HIV-1바이러스의 감염을 검출할 수 있는 분자진단 키트 개발 | HIV-1정량 진단 키트 식약처 및 CE-IVD(List A)인증 완료, WHO PQ 심사 중 |

| 모기 매개 질병유발 바이러스 진단키트 개발 | ㈜바이오니아 | Zika virus, Dengue virus, Chikungunya virus 3종의 감염을 동시에 검출할 수 있는 분자진단 키트 개발 | CE-IVD 인증, 식약처 허가 완료, 질병관리본부 긴급승인 허가 및 WHO EUAL 등재 완료 |

| 유전병 관련 진단키트 및 맞춤 약물 치료를 위한 약물유전학 검사법의개발 | ㈜바이오니아, 울산의대 | 치매 유발 유전자 다형성(ApoE), 강직성 척추염과 연관이 있는 유전자형(HLA-B27), 약물 대사능과 관련이 있는 유전자의 변이를 분석할수 있는 진단 키트 및 프로그램 개발 | MTHFR, CYP2C19, TPMT, HLA-B27, ApoE, JAK2, Warfarin, Factor V leiden 진단키트 식약처 품목 허가완료 |

| 국내 새우 간췌장 바이러스 집단의 게놈분석과 이를 이용한 Real-time PCR 진단 키트의 개발 | ㈜바이오니아, 부경대학교 | 새우 양식 산업의 큰 폐해를 발생시키는 새우 간췌장 바이러스 조기진단 키트 개발 | 해외 대학 및 연구소에 시제품의 동등성 평가 진행 |

| 가축의 세균성, 기생충성 질병 15종에 대한 유전자 진단 키트 개발 | ㈜바이오니아, 수의과학검역원 | 15종의 국내에서 집중 발생되는 세균성, 기생충성 수의 진단 키트 개발 | 개발 완료 특허등록 완료, 10개 제품 판매 중 |

| 다제 내성균 신속진단키트 개발 | ㈜바이오니아, 연세대학교 산학 협력단 | 혈액내 존재하는 항생제 내성균을 신속 진단 장비(POCT)를 이용하여 검출할 수 있는 제품 개발을 목표로 함. | 복지부 지원 사업으로 IRON-qPCR을이용한 다제내성균 신속 진단 키트 개발 진행, CE-IVD 인증 완료 |

| 코로나19 바이러스 진단키트 개발 | ㈜바이오니아 | 코로나19 바이러스를 진단할 수 있는 진단키트에 대한 CE-IVD인증 및 식약처 수출용 허가 획득 | 식약처 품목 허가 및 CE-IVD 획득을 통해 국내외 판매 중 |

| 코로나19 바이러스 및 인플루엔자 A & B 동시 진단 키트 개발 | ㈜바이오니아 | 코로나 19 바이러스와 인플루엔자 A&B를 동시 진단 키트에 대한 식약처 수출용 허가 획득 및 CE IVD 인증 진행 중 | 삭약처 품목 허가 완료 후 국내 판매 및 수출용 허가 및 CE IVD 인증에 따라 전세계 보급 |

| IRON-qPCR COVID19, Influenza 및 RSV 동시 진단 키트 개발 | ㈜바이오니아 | IRON-qPCR 장비를 이용한 코로나 바이러스와 인플루엔자 A&B 그리고 RSV를 동시 진단하는 키트 개발 계약을 국제기구인 FIND와 체결함 | 임상 완료 및 CE-IVDR신청 |

| hrHPV/STI 진단키트 개발 |

㈜바이오니아 |

14종 hrHPV/12종 STI 성병유발 병원균에 대한 다중분자진단 키트 개발 | 기존 14종 hrHPV/12종 STI 다중 진단 시약 수출용 허가 완료 STI 12 panel 개발 진행 중 |

| 쯔쯔가무시 진단키트 개발 |

㈜바이오니아, 조선대학교병원 감염내과 | 쯔쯔가무시 감염 의심 환자의 전혈검체(K2-EDTA 처리된)에서 박테리아 유전자를 실시간 중합효소연쇄반응(Real-Time PCR)법으로 정성 검출하는 분자진단 키트 | 식약처 품목 허가 CE-IVD 인증 완료 |

| Existation FA HIV-1, HBV, HCV 정량 분석 키트개발 | ㈜ 바이오니아, 고려대학교 병원, 단국대학교 병원, 세종 충남대 병원 | 진보된 4세대 진단장비로 검체 튜브만 입력하면 튜브 개폐부터 핵산추출, 유전자증폭 및 진단까지 전자동으로 진단검사하기위한 전자동 진단검사 시스템에 적용하기 위한 HIV-1, HBV, HCV 시약 개발(범부처전주기의료기기연구개발사업(R&D) | ExiStation FA HBV 동등성 국내 허가 완료 |

| COVID-19 진단 시약 개발 |

㈜ 바이오니아 | 코로나 19 바이러스의 2개의 유전자를 분리, 타액검사가 가능한 진단 키트에 대한 시약 개발 (범부처전주기의료기기연구개발사업(R&D) | 국내 식약처 허가(보완) 진행 중 |

| (애완동물) 강아지 질병검사 키트 개발(IRON qPCR기반) | ㈜바이오니아 | IRON-qPCR 장비를 이용한 강아지 소화기 질병과 호흡기 질병을 진단하는 키트 개발 | 개발중(분석적 성능평가 중, 임상평가 계획 중) |

3) 분자진단 및 생명과학연구 장비 개발 현황 및 실적

| 연구과제명 | 연구기관 | 주요내용 및 기대효과 | 사업화 및 진행현황 |

|---|---|---|---|

| LH384 개발 |

㈜바이오니아 | 자동화 용액 분주 장비로 96개 syringe를 통하여 미세 정량 분주가 가능하며 동작 구조를 통하여 384개 동시 분주가 가능한 장비를 개발하는 과제 | 플라스틱 소모품 성능 개선 완료 제품 성능 개선 및 테스트 완료 생산을 위한 문서작업 진행 중 S/W 개선 및 테스트 진행 중 |

| IRON-qPCR 개발 |

㈜바이오니아 | 40분 이내에 유전자 추출 및 실시간 유전자 증폭이 가능한 POC 장비로 동시에 2개 시료 분석이 가능하며 각 시료당 최대 40종의 분석이 가능한 소형화 장비를 개발하는 과제 | 생산 진행 중 생산성 향상을 위한 개선 완료 |

| ExiStation FA 96/384 개발 | ㈜바이오니아 | 진보된 4세대 진단장비로 검체 튜브만 입력하면 튜브 개폐부터 핵산추출, 유전자증폭 및 진단까지 전자동으로 진단검사하기위한 전자동 진단검사 시스템개발 | HBV,HCV,Q-RV 임상 진행 양산 진행 중 |

| Exicycler Ver 5 개발 | ㈜바이오니아 | 실시간 유전자 분자 진단 장비인 기존 Exicycler Ver 4 장비의 디자인 및 upgrade 제품의 개발 | 국내 의료기기제조 인허가 기술문서 심사 중 CE-IVDR 기술문서 작성 완료 제품 성능 테스트 진행 중 |

| Portable GC PID 개발 | ㈜바이오니아 | 휴대용으로 대기중 휘발성 유해가스를 정량/정성 분석할 수 있는 장비 유해가스 배출사업장, 화학물질 분석연구소, 군부대등의 수요 기대 |

CE 인증 등록 완료 장비 성능 데이터 확보를 위한 실험 진행 중 |

4) 생명과학연구용 시약 개발 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

| ExiStation™ FA DNA/RNA Kits 개발 | ㈜바이오니아 | 바이오니아의 신규 분자진단 자동화 장비에 이용되는 전용 핵산추출키트 개발 | ExiStation 96 FA용 HIV/HBV/HCV 정량 시약의 유럽임상을 위한 ExiStation 96 FA DNA/RNA Kit V2 개발 완료 (혈액 검사용) 성병, 호흡기 검사용 ExiStation 96 FA DNA/RNA Kit V3 개발 중 (2023.11.01 제조허가 신청) |

| 수산생물 병원체 검사용 Real-time PCR 진단 키트의 개발 | ㈜바이오니아, 부경대학교 | 수산생물 감염병검사용 Real-time PCR 기반 정밀 진단 키트 개발 | IRON-qPCR 기반 신속 감염병 진단 시약 10종 개발 중, 동물용 의료기기 허가 획득을 위한 임상시험 진행중 |

| PZA 내성진단키트 개발 | ㈜바이오니아 | ExiStaion 장비를 이용하여, 결핵 초기에 사용되는 PZA 약물에대한 자동화 내성진단키트 개발 | RIGHT Foundation 기술가속화 과제 final report 제출 후 심사중 배송안정성을 위한 PCR premix 동결건조 조건 테스트중 결과 분석 프로그램 디자인 진행중 |

| IRON-qPCR 탈모유전자 검사 Kit 개발 | ㈜바이오니아 |

원형탈모 및 남성형탈모 관련 유전자 검사용 신속 진단 시약 개발 | V1 시제품을 활용하여 독일 베를린에서 개최된 EADV 2023 학회 (European Academy of Dermatology and Venereology)에서 호평 속 현장 검사 진행 검사 유전자 수를 늘린 V2 제품을 내년 정식 출시를 위해 개발 중 |

5) 나노바이오 등 기타 연구 현황 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

| DNA 정제용 자성나노입자 개발 | ㈜바이오니아 | 핵산을 세포 등에서 추출할 때 현재의 방법보다 빠르고, 간편하며, 많은 시료를 동시에 추출할 수 있는 핵산추출방법에서 사용되는 실리카 자성입자 개발. 자동화된 DNA/RNA 추출 시스템에 적용 | 제품 개발 완료하고 자성나노입자 생산 공정을 scale-up하여 6000리터 반응기 및 자석컬럼 자동화 정제기로 대량생산중, 분자진단, 특히 코로나 핵산추출키트 제품에 적용하여 대량 생산 판매 중. |

| 염료감응 태양전지 상대전극용 전도성 나노도료 개발 | ㈜바이오니아, 충남대 | 탄소나노튜브-금속 하이브리드 나노복합체 분말 나노소재를 사용하여 제조되는 전극용 전도성 도료로써 태양전지 상대전극용 도료, 방열용 도료로 개발 | 전도성 나노페이스트로 제품개발 완료 및 제품화하여 판매중 |

| 에너지 흡수용 나노복합소재 개발 | ㈜바이오니아, 삼성SDI | 에너지 흡수용 나노카본-금속 하이브리드화 나노 신소재 개발, 개발되는 나노 신소재는 전자파 흡수 및 차폐용 소재로 용도 개발 | 정부과제 종료 후 개발한 나노와이어 소재를 양산하기 위하여 본사에 연속식 생산 파일럿을 2022년 1월 완공하고 생산 공정개발 최적화를 10월까지 완료하였고, 현재 나노와이어 파일롯 연속생산중. |

| CNT/Metal Thermal Block이 적용된 고속 PCR기기개발 | ㈜바이오니아 | 탄소나노튜브-금속 나노복합체를 포함하는 합금을 사용하여 나노와이어 신소재를 적용한 저비열성 Thermal Block을 개발하고, 개발한 Thermal Block을 사용한 고속 Real-Time qPCR 장비 개발 | 정부과제 완료. 제품화 개발 완료. AllInOneCycler 및 ExiCycler 96 ver5에 나노와이어를 포함하는 주석합금 Thermal Block으로 적용하여 인증 신청중. |

| 코어-쉘 구조를 갖는 은코팅 구리나노와이어의 연속식 생산 공정 개발 | ㈜바이오니아 | 은코팅 구리 나노와이어의 연속식 생산공정을 최적화하여 양산 제조시설을 위한 설계 인자 확립 및 생산한 은코팅 구리 나노와이어의 다양한 적용 제품 개발. | 은 코팅 구리 나노와이어의 연속식 생산공정으로 PFR방식을 적용하여 최적화를 진행중이며, 향후 양산 시설 투자를 준비하고 있음. 그리고 나노와이어의 적용분야로 태양전지 전극 및 방열접착제 개발을 진행중. |

6) 건강기능식품 및 기능성 화장품 분야 연구 현황 및 실적

| 연구과제명 | 연구기관 | 주요내용 및 기대효과 | 사업화 및 진행현황 |

|---|---|---|---|

| 항비만 유산균주 개발 | ㈜바이오니아 | 모유로부터 체중조절 및 당뇨에 효능을 나타내는 프로바이오틱 유산균 분리 | 항비만 유산균주(BNR17)의 개발에 성공. 식약처로 부터 체지방감소효과를 인정받아 개별인정2등급 인정 제품출시 및 사업화 |

| 비만 및 비알코올성 지방간 예방 프로바이오틱스 개발 | ㈜에이스바이옴 | 비만과 비알코올성 지방간을 동시에 예방할 수 있는 기능의 프로바이오틱스 균주를 독자 개발하여 장내 모사환경 기술과 안정성 시험 완료하였으며, 동물 모델 효능 평가 진행 중임 | 동물 모델 효능 평가 진행 중 동물 효능 평가 완료 후 인체적용 시험을 진행하여 건강기능식품으로 개발 예정임 |

| 눈 건강 개선 건강기능식품 개발 | ㈜에이스바이옴, 전북대, 벡스퍼트, 네오뉴트라 | 해조류인 괭생이 모자반을 소재로 한 눈 건강 (안구건조) 개선 건강기능식품을 개발하고 있음 2021년 해양수산부 과제로 선정되어 동물 모델 효능 평가, 공정 표준화, 인체적용시험 원료 및 식품 생산을 진행하여 인체적용시험을 완료함. |

작용기전 규명 및 동물 모델 효능 평가 완료 공정 표준화 완료 인체 적용시험 식품 생산 완료 식약처 안구건조 개선 개별인정형 원료 신청 |

| 균주 라이브러리 확보 | ㈜에이스바이옴 | 에이스바이옴의 라이브러리 구축을 위해 여러 전통발효 식품, 아기분변 및 모유, 동물의 분변/장, 과일/열매 등의 다양한 분리원으로 부터 자체 균주 확보 중임 | 고시형 및 식품원료에 해당하는 서로 다른 표현형의 균주를 타겟으로 확보 중 다양한 특성분석이 완료된 균주로 된 라이브러리 구축 |

| 근감소증의 예방 기능의 유산균 개발 | ㈜에이스바이옴 | 근감소 예방 기능성 연구에서 BNR17이 근감소 예방 및 완화, 개선 효과가 있음을 확인하였고 관련 연구에 대해 특허 출원을 완료하였음. 보완 연구를 통해 추가 결과 또한 확보 중임 | 추가 보완 동물실험을 통한 근감소증 개선 결과의 확보 |

| BNR17 추가 기능성 | ㈜에이스바이옴 | BNR17 유산균의 제품 가치향상을 위한 추가 기능성 연구를 통해 갱녕기 동물모델에서 그 효능을 확인하였고, 국내 및 일본특허 등록을 완료 하였음. | 보완 연구를 통해 분할 출원에 대한 특허 보완 진행 중 |

7. 기타 참고사항

가. 업계의 현황

1) 산업의 특성

바이오 산업은 생물체가 가지는 유전, 번식, 성장, 자기제어 및 물질대사 등의 기능과정보를 생명공학기술을 이용하여 인류에게 필요한 유용물질과 서비스로 재가공·생산하여 다양한 부가가치를 생산하는 산업입니다. 기술, 지식 집약적으로 핵심특허 및신기술 의존도가 높은 고부가가치 산업으로 21세기 산업 성장을 주도할 분야로 주목을 받고 있습니다. 또한, 이종기술과 융합이 이루어지는 집적화 산업이라는 특성이 있기 때문에 생명과학뿐만 아니라 화학, 기계, 전자, 전산, 소재기술을 통한 하드웨어및 소프트웨어의 다양한 융합에 의해 혁신적인 헬스케어 제품과 서비스가 개발되어 왔습니다. 따라서 미래에는 이러한 융합기술을 확보한 다양한 기업들이 경쟁하게 될 것으로 전망됩니다.

① 분자진단 사업 부문

전 세계적으로 인구가 증가하고 고령화 사회가 진행됨에 따라 전염병 및 암 발생률의증가, 분자진단 분야의 R&D 및 자금 지원에 대한 관심도 증가, 삶의 질과 사회복지 및 의료 서비스 등에 대한 수요 등의 요인에 의해 분자진단 시장은 계속해서 성장하고 있습니다. 이러한 사회적·제도적 인식의 변화에 따라 의료 산업의 패러다임이 치료 중심에서 예방과 진단으로 점진적인 전환이 진행되고 있습니다.

② 프로바이오틱스 사업부문

2007년 미국 국립보건원(NIH) 주도 하에 시작된 인간 마이크로바이옴(Microbiome) 프로젝트를 시작으로 우리 몸에 공생하고 있는 다양한 미생물들이 인간의 건강과 질병에 밀접하게 관련되어 있다는 많은 연구결과들이 나오면서, 마이크로바이옴을 이용한 제품과 서비스들이 쏟아져 나와, 새로운 산업이 만들어지고 있습니다.

미국 NIH의 인간 마이크로바이옴 프로젝트가 시작된 이래 지금까지 약 12년 간(2007-2019년) 마이크로바이옴과 관련하여 발표된 논문 및 학술자료는 세계적으로 약255,000여건에 이릅니다(출처: google scholar). 과학자들 사이에서 마이크로바이옴에 대한 관심이 크게 증가했음을 보여주는 것으로, 이는 여러 국가들의 마이크로바이옴 프로젝트가 큰 역할을 했다고 볼 수 있습니다. 연구가 거듭될수록 마이크로바이옴이 인간의 건강과 밀접한 관련이 있으며, 그동안 해결하지 못한 질병의 솔루션이 될 것으로 기대하고 있습니다.

이에 따라 직접적으로 성장하는 산업 분야는 프로바이오틱스로 대표되는 건강기능식품 산업과 마이크로바이옴을 이용한 치료제 개발, 그리고 장내 미생물균총 분석 서비스 등입니다. 과학기술의 발전과 더불어 인류가 장수하는 시대가 되었고, 건강기능식품 시장이 크게 성장하며, 특히 프로바이오틱스가 장건강에 직접적으로 관여하고 이와 더불어 면역건강, 체지방 감소, 피부 건강 등에까지 그 적용범위가 확대되고 있어 기능성 프로바이오틱스 시장은 한층 빠르게 성장할 것으로 기대되고 있습니다.

2) 산업의 성장성

① 분자진단 사업 부문

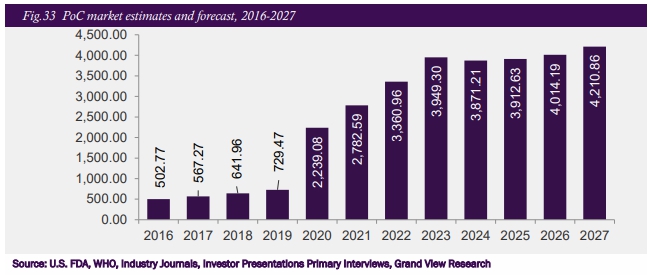

글로벌 리서치 기관인 Grand View Research에 따르면 세계 PCR 시장은 2019년 약 34.6억불(한화 약 4.3조원)에서 2027년 194.9억불(한화 약 24조원)까지 연평균 24.1% 성장할 것으로 전망하고 있습니다.

|

|

의학바이오 시장 트렌드의 변화 |

② 프로바이오틱스 사업부문

프로바이오틱스 시장은 기능성 식품, 식품 첨가물, 동물 의약품, 인체 의약품, 화장품원료, 발효유 분야 등을 폭넓게 아우르며 그 적용범위가 다양합니다. 세계적인 웰빙 트랜드와 인구 고령화에 따른 건강과 면역에 대한 관심이 증가하면서 프로바이오틱스 수요는 꾸준히 증가하고 있는 추세입니다.

3) 경기변동의 특성 및 계절성

당사가 영위하는 사업은 질병의 예방 및 진단, 치료 등에 활용되기 때문에 상대적으로 경기변동에 비탄력적인 특성을 보이며, 소득의 증대, 기술개발, 고령화, 질병 증가등의 다양한 요인으로 인해 안정적으로 성장하는 산업입니다. 인플루엔자 같은 계절적인 요인에 따른 일부 수요 변화는 있지만 미미한 수준입니다. 다만, COVID-19과 같은 신종 바이러스의 출현 등으로 인해 일시적으로 수요가 크게 증가할 수 있습니다.

4) 시장 경쟁상황

전세계 분자진단 시장은 상위 10개의 글로벌 기업이 70%의 시장을 과점하고 있는 상황입니다. 이들은 자동화 장비를 기반으로 대형 병원 및 검사센터에서 주로 매출을올리고 있습니다. 국내의 경우 당사를 포함하여 다수의 회사가 경쟁하고 있는 상황입니다.

5) 회사의 경쟁력

① 우수한 기술력과 풍부한 경험

당사는 국내 최초로 DNA 합성과 유전자를 증폭하는 PCR 효소를 주요제품으로 설립된 대한민국 바이오벤처 1호 기업입니다. 매년 매출의 상당 부분을 연구개발에 투자하며 유전자분야의 핵심기술을 개발하였으며, 300여 종의 첨단장비와 시약, 키트들을 출시하여 외국에서 수입하던 제품들을 국산으로 대체하며 전세계로 시장을 넓혀 가고 있습니다. 실시간 유전자증폭(Realtime-PCR) 기술이 분자진단에 핵심기술이 될 것으로 판단하여, 2001년부터 집중 투자하여 아시아최초로 실시간 유전자증폭 장비와 시약은 물론 핵산자동추출장비들과 관련 키트들까지 모두 100% 자체 기술로 개발하였습니다. 또한, 오랜기간 축적된 유전자분야의 핵심기술제품을 기반으로 하여, 지속적으로 관련분야의 신제품을 개발하고 있습니다.

② 자체 인프라를 통한 가격경쟁력 확보 및 신약개발 기간 단축

당사는 유전자 연구에 필요한 기초 원료물질의 생산부터 합성, 추출(PREP) 및 증폭(PCR)에 필요한 장비와 키트까지 자체적으로 개발하여 생산하는 국내 유일의 분자진단 토탈 솔루션 기업으로, 수직적인 통합 관리와 대규모 자동화 생산라인을 통해 경쟁사 대비 즉각적인 대량 양산과 가격 경쟁력에 있어 우위를 점하고 있습니다. 또한, 신약개발을 위한 후보물질의 합성, 스크리닝 등의 반복되는 과정을 자체 인프라를 통해 해결함으로써 경쟁사 대비 빠른 속도로 신약개발을 진행할 수 있는 강점을 갖고 있습니다. 나아가 우수 의약품 제조·관리 기준(GMP)에 적합한 공장 투자가 완료되면 임상시험을 위한 약물 공급 역시 자체적으로 해결함으로써 신약개발 속도에 탄력이 붙을 것으로 기대합니다.

③ 특허 경쟁력

당사는 설립이후 분자진단 기본기술인 PCR 관련 제품들을 국내 최초로 출시한 이래어려운 환경에서도 지속적인 연구개발을 통해 세계적인 수준의 분자진단 기술을 보유한 기업으로 발전해 왔습니다. 원료물질부터 장비에 이르기까지 전 사업부문의 원천기술에 대해 다양한 특허 포트폴리오를 구축함으로써 지식재산권에 의해 보호받고있습니다.

나. 신규 사업 및 기타 사업에 관한 사항

공시대상 기간 중 이사회 결의 등을 통해 새로 추진하기로 한 중요한 신규 사업은 없으며, 기타 사업에 관한 사항은 다음과 같습니다.

[코스메르나 사업분야]

- 당사는 2013년 게재된 논문 Use of small RNA as antiaging cosmeceuticals (J. Cosmet. Sci., 64, 1-14 November/December 2013)을 통해서 탈모 증상완화 화장품에 siRNA 기술을 접목시킬 수 있는 가능성을 확인하였습니다. 2017년 부터 본격적인 Androgen receptor를 표적으로 하는 SAMiRNA를 이용한 탈모방지제 연구를 진행하게 되었습니다. 또한 2018년 부터 나노입자 RNAi 치료제 원천기술 (SAMiRNA)을 이용한 탈모방지제 개발 이라는 과제명으로 정부과제 (지역특화 주력 사업육성)를 수행하게 되었으며 과제를 통해 나노 입자 기반의 피부 전달 제형 개발, 세포 및 인체 대상 안전성 자료 확보, 세포 대상 효력시험 자료를 확보 하였습니다. 본격적인 사업화를 위해 안드로젠 수용체 특이적 RNA를 포함하는 이중나선 올리고 뉴클레오티드 및 이를 포함하는 탈모 예방 및 발모용 조성물로 국내 출원과 PCT 출원을 완료하여 지식재산권도 확보를 하였습니다. 국내 탈모 완화 기능성 화장품 식약처품목허가를 위해 서원대와 엘리드에서 총 3회 걸처 피험자 약 180명을 대상으로 인체적용 시험을 완료 하였으며 이를 통해 SCI급 학술지인 Scientific reports 에 Weekly treatment with SAMiRNA targeting the androgen receptor ameliorates androgenetic alopecia 주제로 논문게재를 완료 하였습니다. 국내 시장 런칭과 더불어 유럽시장 런칭 준비를 하였으며 이를 위해 독일 더마테스트와 피험자 120명을 대상으로 인체적용 시험을 진행 완료 하였습니다.

국내외를 포함한 총 4회 인체적용시험을 통해 제품의 안전성을 확보 하였으며 효과의 우수성도 검증 하였습니다. 또한 2022년 독일 더마테스트사에서 최고 안전 등급인 5star 인증을 하였으며 CosmeRNA 상표도 국내, 유럽, 영국에 등록 하였습니다.

이러한 준비를 통해 2022년 12월에 유럽 화장품 등록 포털 사이트인 CPNP 등록을 완료 하였으며 23년 1월에 영국 화장품 등록 포털 사이트인 SCPN 등록을 완료 하였습니다. 2023년 5월 유럽 시장을 중심으로 글로벌 시장 런칭을 위해 자사몰을 구축을 완료하여 판매를 개시 하였으며 6월에는 글로벌 이커머스 플랫폼인 아마존 영국에 입점을 완료하였습니다. 지속적인 유럽 시장 확장을 위해 아마존 독일, 이태리, 프랑스, 스페인 입점을 완료하여 판매 루트를 확장하였습니다.

또한 일본, 호주 등 화장품 등록을 통한 여러 국가를 대상으로 이커머스 확대를 통한 B2C 판매를 준비하고 있으며 글로벌 B2B 판매를 위해 헬스케어 파트너사를 발굴을 진행하고 있습니다. 해외 학회 참석을 통해 피부과, 모발 전문의, 두피모발센터 등 전문가 중심으로 제품 홍보 활동을 진행 중에 있습니다.

다양한 SNS 미디어 매체를 통해서 인플루언서, 체험단 등 온라인 마케팅 활동을 진행하고 있으며 여러 고객들의 니즈를 반영한 개선된 제품도 준비하고 있습니다.

[나노바이오 사업 분야]

- 나노비드

회사의 나노 바이오 사업 부문에서는 유전자 추출키트와 단백질 정제키트의 주요 원재료인 실리카 자성입자인 AccuBead™를 자체 개발에 성공하여 대량 생산시스템을 구축하였습니다. 회사가 개발한 자동핵산 정제 장비들인 ExiPrep™16, ExiPrep™48, ExiPrep™96 Lite 장비의 다양한 키트와 수작업으로 정제하는 MagListo™ 키트 등에 사용함으로써 월등한 가격경쟁력을 확보하였고, 다양한 응용 분야의 키트 개발에 이용하고 있습니다. 최근 개발된 자성나노입자(AccuNanoBead™)는 기존 자성입자 대비 수율이 3배 이상 높고 고순도의 핵산을 정제할 수 있는 특징을 가지고 있습니다. 이런 자성나노입자들을 사용하여 DNA/RNA 추출키트(ExiPrep™kit & MagListo™kit)를 개발하여 판매하고 있습니다. 특히 COVID-19 진단용 추출키트에 자성나노입자가 핵심소재로 사용되어 2020년~ 2021년 추출키트 매출에 크게 기여하고 있고,국내 및 해외(미국, 캐나다)에도 자성나노비드 직접 판매를 진행하고 있습니다. 그리고 2022년 글로벌센터에서 사용할 자성나노비드의 수요량에 대응하기 위하여, 생산량을 2배로 올리는 설비 증설을 완료하였습니다. 또한 AccuNanoBead™를 단백질 정제용 키트에도 적용하여, 재조합 단백질의 정제와 다양한 유래의 항체를 정제할 수있는 제품들을 개발하여 판매하고 있습니다.

- 탄소나노튜브

KAIST로부터의 탄소나노튜브(CNT) 금속복합분말 제조기술 도입 후 나노소재 및 나노복합소재 양산 기술을 개발하여, 다양한 CNT-나노금속소재들을 생산하고 있습니다. 또한 면상발열체를 제조할 수 있는 탄소나노튜브 발열 페이스트를 개발하여 원천특허 등록 및 사업화를 완료하였습니다. 해당 면상발열체는 저전압으로 350도까지 가열이 가능하고 원적외선을 90%가량 방출하므로 난방용품, 주방발열가전, 산업용 발열기기 등에 응용될 수 있습니다. 최근 550도까지 올릴 수 있는 면상발열체 개발에 성공하였고, 가전 분야 등에 고온용 면상발열체 모듈로 판매를 준비하고 있습니다.

- 실버 코팅 구리 나노와이어

2010년부터 지식경제부가 시행하는 세계시장 선점 10대 핵심소재(WPM: World Premier Material) 사업에 참여하여, 본 과제를 통해 은코팅 구리 나노와이어 소재를 고전도성 신소재로 개발하였습니다. 실버 코팅 구리 나노와이어는 전도성이 뛰어나 전자파 차단제, 전도성 페이스트 및 잉크 제조 등에 사용되는데, 이 중 전도성 페이스트는 태양전지, 전기차 및 스마트폰, 노트북 등의 주요 소재로 사용되고 있습니다. 회사가 개발한 나노 와이어 소재를 전자파 차폐 및 전극용 페이스트 소재 사업화를 위하여 2020년부터 산업통산자원부 정부과제로 연속식 생산공정개발을 수행하고 있으며, 2022년 3월에 연속식 생산 파일럿 설비 공사를 완공하였고, 대량생산을 위한 공정개발을 2022년 10월까지 완료하였고, 현재는 파일롯 연속 생산을 진행하고 있습니다. 그리고 파일럿 테스트 및 생산이 성공적으로 완료되면, 양산용 대규모 생산시설 설비투자를 통한 사업화를 진행할 예정입니다.

[기능성 프로바이오틱스 사업 분야]

-면역증강 건강기능성 식품 AB-Immune 출시

자회사인 ㈜에이스바이옴은 스페인의 프로바이오틱스 연구개발 전문회사인 AB-Bioitic에서 개발한 AB21 제품을 기반으로 한 AB-Immune을 출시하였으며, 면역 건강 기능성으로 프로바이오틱스 건강기능식품 시장에 진출하고자 전임상 연구 중에 있습니다.

-눈 건강 비만 및 지방간 개선 프로바이오틱스 개발

자회사인 ㈜에이스바이옴은 해양수산부 과제로 해조류인 괭생이 모자반 추출물로 안구 건조를 개선하는 건강기능식품을 개발하고 있습니다. 최근 스마트폰이나 컴퓨터 등 디지털 기기를 사용하는 시간이 늘어남에 따라 안구 건조증을 경험하는 사람의 수가 대폭 증강하고 있어 이를 예방 또는 관리할 수 있는 건강기능식품을 찾는 수요가 높습니다. 안구건조 유발 및 안구건조증 보유 환경을 대상으로 하는 동물시험에서 우수한 안구 건조 효과를 보였고, 공정 개선을 통해 표준화된 원료를 생산하며 인체적용시험을 완료하였습니다. 인체적용시험 결과를 바탕으로 식품의약품안전처에 눈건강 개별인정을 신청할 예정입니다.

-근감소 개선 프로바이오틱스개발

자회사인 ㈜에이스바이옴은 근감소를 예방, 완화 할 수 있는 프로바이오틱스를 개발하고 있습니다. 근감소를 유발하는 다양한 동물모델을 통해 다양한 원인으로 부터 발생하는 근감소증을 완화할 수 있는 균주의 기능성을 확인하였고 관련 연구에 대해 특허 출원을 완료하였습니다. 추가 보완 실험을 통해 결과의 타당성을 확고히 할 예정입니다.

-BNR17 추가 기능성 확보

자회사인 ㈜에이스바이옴은 BNR17 유산균에 제품 가치 향상을 위한 연구를 계속하고 있습니다. 추가 기능성 연구를 통해 갱년기 동물모델에서 대표적인 증상에 대한 지표의 변화를 확인하여 국내 및 일본 특허 등록을 완료하였습니다.

추가 보완 실험을 통해 분할출원 및 PCT 출원에 대한 결과의 타당성을 확고히 할 예정입니다.

다. 지식재산권 현황

1) 지식재산권 보유 현황

|

구분 |

특허등록 |

특허출원 |

상표등록 |

상표출원 |

기 타 |

합 계 |

|

국 내 |

127 | 21 | 58 | 1 | 1 | 208 |

|

해 외 |

327 | 172 | 100 | 13 | - | 612 |

|

합 계 |

454 | 193 | 158 | 14 | 1 | 820 |

[특허 내역 구분]

|

기술(제품)군 |

관련 주요 특허 |

국내 |

해외 |

||

|

출원중 |

등록 |

출원중 |

등록 |

||

| 올리고 DNA/RNA 합성 및 기반기술 |

□ 건조 올리고뉴클레오티드 조성물 및 이의 제조방법 (등록 777249) □ 신규 아조화합물, 이의 이용 및 이의 제조방법 (등록 1717953) 외 |

- | 3 | 1 | 4 |

| 신약 개발 | □ siRNA 접합체 및 그 제조방법 (등록 124828) 외 □ 유전자 결손 분열효모 돌연변이 균주를 이용한 약물 검색 방법 (등록 475645) |

7 | 19 | 89 | 108 |

| 기능성 미생물 등 | □ 인간 모유에서 분리한 프로바이오틱 활성 및 체중 증가 억제 효과를 갖는 유산균 (등록 1108428) 외 | 3 | 3 | 11 | 10 |

| 유전자 연구용 키트 및 진단 키트시약 | □ 안정화된 핫스타트 PCR용 건조 조성물 (등록 1098764) □ 신종 인플루엔자 A형 바이러스 진단용 프라이머, 프로브, 이를 포함하는 키트 및 상기 키트를 이용한 진단 방법 (등록 1411412) 외 |

3 | 37 | 8 | 34 |

| 유전자분석시스템 | □ 생화학 반응의 실시간 모니터링 장치 (등록 794703) □ 자기장 인가부를 구비한 생물학적 시료 자동정제장치, 생물학적 시료로부터 타겟물질을 추출하는 방법 그리고 단백질 발현 및 정제 방법 (등록 1443727) 외 |

3 | 25 | 37 | 104 |

| 나노 기술 | □ 나노다공막 및 이의 제조방법 (등록 1118473) □ 써멀사이클러용 저비열성 복합소재 (등록 1343891) 외 |

4 | 29 | 19 | 50 |

| 기 타 | □ 공기중의 유기화합물 제거장치 (등록 1527102) □ 핵산을 포함하는 물체의 식별 방법 (등록 1350919) 외 |

1 | 11 | 7 | 17 |

| 합계 | 21 | 127 | 172 | 327 | |

2) 인증 및 허가, 등록 등

회사가 사업을 영위하기 위하여 확보한 주요 인증 등은 다음과 같습니다.

|

인증 등 |

인증기관 |

취득(갱신) 시기 |

| ISO 9001:2015 | S G S | 2022.05 |

| EN ISO 13485:2016 | S G S | 2022.05 |

| EN ISO 13485:2016 | TUV Rheinland | 2022.01 |

| EN ISO 13485:2016 | 3EC | 2021.09 |

| MDSAP | TUV Rheinland | 2023.08 |

| 의료기기 제조 및 품질관리기준 적합 인정서(GMP) | 식품의약품안전처 | 2021.05 갱신(문평동) 2022.02 최초(관평동) |

| 체외진단 의료기기 제조업 허가 | 식품의약품안전처 | 2009.01 |

| 의료기기 수입업 허가 | 대전지방식품의약품안전청 | 2021.09 |

| 체외진단의료기기품목 제조 인증 - Exicycler ™ - Exicycler™ 96 - Existation™ - Exicycler™ 96 V4 - Exicycler™ 96 V4 Fast - Exicycler™ 384 - ExiStation™ HT - ExiStation™ V4 - ExiStation™ V4 Fast - ExiStation™ 48A - ExiStation™ 48A Fast - ExiStation™ 48 - ExiStation™ 48 Fast - IRON-qPCR™ - ExiStation™ FA 96 - ExiStation™ FA 384 - AccuPower® HLA-B27 Real-Time PCR Kit - AccuPower® ApoE Real-Time PCR kit |

한국의료기기 안전정보원 |

2009.01 ~ |

| 체외진단의료기기품목 제조 허가: 체외진단분석기용 시약 -AccuPower® MTB Real-Time PCR kit 등 81종 |

식품의약품안전처 | 2012.12 ~ |

| 체외진단의료기기품목 제조 신고 (장비 6종, 시약 35종) | 대전지방식품의약품안정청 한국의료기기안전정보원 |

2009.11 ~ |

| 의료기기 수입 신고 1종 | 한국의료기기안전정보원 | 2021.10. |

| CE marking approval by NB, 7종 - AccuPower® CT Real-Time PCR kit - AccuPower® STI8A Plex Real Time PCR kit - AccuPower® CT&NG Real Time PCR kit - AccuPower® HIV-1 Quantitative Real Time RT-PCR kit - AccuPower® HCV Quantitative Real Time RT-PCR kit - AccuPower® HBV Quantitative Real Time PCR kit - AccuPower® CMV Quantitative PCR Kit |

TUV Rheinland | 2020.11. (갱신 및 신규) |

| CE marking - Exicycler™ 96 등 (현재 장비 10종) |

자가선언 | 2007.12 ~ |

| CE marking - AccuPower® MTB & NTM Real Time PCR Kit 등 (21종) - ExiPrep Dx Viral DNA kit 등17 종 |

자가선언 | 2008.12 ~ |

| 동물용의료기기 제조업허가 | 농림축산검역본부 | 2014.01~ |

| 동물용의료기기 제조 신고 2종 | 농림축산검역본부 | 2014.03~ |

| 동물용의료기기 제조 허가 15종 | 농림축산검역본부 | 2014.03~ |

| CFDA 의료기기 인증 - ExiPrep™ 16 Dx |

중국국가식품약품감독관리국 (CFDA) | 2016.11. |

| KOTRA 보증브랜드 - Exicycler™ |

KOTRA | 2010.05. |

| 벤처기업 확인 | 기술보증기금 | 2019.12. 갱신 |

| 기술혁신형 중소기업(INNOBIZ) 확인 | 대전충남지방 중소기업청 |

2019.10. 갱신 |

| 지식재산경영인증 | 한국발명진흥회 | 2019.12. 갱신 |

라. 영업에 영향을 미치는 법률 또는 제규정

당사 매출의 주요 비중을 차지하는 진단 장비의 경우 의료기기 사업에 속하기 때문에 국내/외에서 사업화를 하기 위해서는 다양한 법적 규제를 적용 받습니다. 다른 의료기기와 동일하게 성능, 안전성 등에 대한 품질 인증이 확보되어야 하고, 각 제품들에 대한 기술문서 제출을 통해 관련 기관으로부터 허가를 받아야 판매가 가능합니다. 해외 시장 역시 국내와 유사하게 제품에 대한 인증 및 허가가 요구 됩니다. 유럽연합의 경우 품질 시스템으로 ISO13485 인증을 받아야 하며, 각 제품에 대해서는 기술문서 작성 후 제품에 따라 CE 인증을 받거나 또는 CE 자가선언을 해야 판매가 가능하고, 미국의 경우는 FDA (Food & Drug Administration)에서 품질 시스템 승인과 기술문서 심사 승인을 받아야 제품 판매가 가능합니다. 국내 및 유럽연합, 미국의 주요 관련법령은 아래 표와 같습니다.

[체외진단 관련 주요 법령]

| 관련 법령명 | 주요 내용 |

| 의료기기법 | 의료기기의 제조ㆍ수입 및 판매 등에 관한 사항을 규정한 법 |

| 체외진단의료기기법 | 체외진단의료기기의 제조ㆍ수입 및 판매 등에 관한 사항을규정한 법 |

| 의료기기법 시행령 | 법에서 위임된 사항과 그 시행에 관하여 필요한 사항을 규정한 명령 |

| 체외진단의료기기법 시행령 | 법에서 위임된 사항과 그 시행에 관하여 필요한 사항을 규정한 명령 |

| 의료기기법 시행규칙 | 「의료기기법」 및 같은 법 시행령에서 위임된 사항과 그 시행에 필요한 사항을 규정한 규칙 |

| 체외진단의료기기법 시행규칙 | 「체외진단의료기기법」 및 같은 법 시행령에서 위임된 사항과 그 시행에 필요한 사항을 규정한 규칙 |

| 의료기기 제조 및 품질관리 기준 | 의료기기를 제조 또는 수입함에 있어 준수하여야 하는 세부사항과 품질관리심사기관 및 품질책임자 교육실시기관에 대한 지정절차 및 관리방법 등에 관하여 필요한 사항을 정한 고시 |

| 체외진단의료기기 제조 및 품질관리 기준 | 체외진단의료기기를 제조 또는 수입함에 있어 준수하여야 하는 세부사항과 품질관리심사기관 및 품질책임자 교육실시기관에 대한 지정절차 및 관리방법 등에 관하여 필요한 사항을 정한 고시 |

| 의료기기 품목 및 품목별 등급에 관한 규정 | 의료기기의 품목 및 품목별 등급에 관하여 필요한 사항을 정한 고시 |

| 체외진단의료기기 품목 및 품목별 등급에 관한 규정 | 체외진단의료기기의 품목 및 품목별 등급에 관하여 필요한사항을 정한 고시 |

| 의료기기 허가·신고·심사 등에 관한 규정 | 의료기기 제조ㆍ수입 의료기기의 허가ㆍ신고 등에 관한 세부사항 및 의료기기 기술문서 등의 심사에 필요한 세부사항 등에 대한 사항을 정한 고시 |

| 체외진단의료기기 허가·신고·심사 등에 관한 규정 | 체외진단의료기기 제조ㆍ수입 의료기기의 허가ㆍ신고 등에 관한 세부사항 및 의료기기 기술문서 등의 심사에 필요한 세부사항 등에 대한 사항을 정한 고시 |

| 의료기기 안정성시험기준 | 「의료기기법」 및 같은 법 시행규칙에 따라 제출하는 의료기기 기술문서 심사자료와 의료기기 제조 및 품질관리 기준에 따른 의료기기의 안정성시험에 관한 기준을 정한 고시 |

| Regulation (EU) 2017/746 | 체외진단용 제품의 유럽(EU) 판매를 위한 법으로 우리나라체외진단의료기기법에 해당 |

| FD&C (Federal Food, Drug, and Cosmetic Act )의 21CFR Medical devices | 의료기기의 미국 판매를 위한 미국 연방법으로 우리나라 의료기기법에 해당 |

마. 환경 관련 정부규제 등에 대한 준수

회사의 생산시설 및 실험실을 대상으로 대기환경보전법과 수질환경보전법 등 관련 법령에서 정한 공해방지설비를 갖추고 규정준수를 위한 절차를 적용하고 있습니다. 분진 및 악취 제거를 위한 두 기의 대기오염방지시설를 운영하며 상시 모니터링을 실시하고, 수질 관련 폐수 발생은 자체 정화시설을 운영하지 않는 대신 외부 전문처리업체를 통해 전량 위탁처리하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

| (단위 : 백만원) |

| 구분 | 제32기 (당기) K-IFRS 연결 |

제31기 (전기) K-IFRS 연결 |

제30기(전전기) K-IFRS 연결 |

|---|---|---|---|

| [유동자산] | 147,680 | 134,086 | 136,388 |

| ·현금및현금성자산 | 48,548 | 43,845 | 49,392 |

| ·단기금융상품 | 16,315 | 22,940 | - |

| ·매출채권 | 9,856 | 13,232 | 19,646 |

| ·재고자산 | 41,354 | 38,023 | 26,533 |

| ·기타 | 31,607 | 16,046 | 40,817 |

| [비유동자산] | 167,807 | 164,652 | 126,030 |

| ·유형자산 | 151,918 | 151,534 | 113,538 |

| ·무형자산 | 4,737 | 4,974 | 4,674 |

| ·관계기업 투자 | 3,041 | 877 | 848 |

| ·기타 | 8,111 | 7,267 | 6,970 |

| 자산총계 | 315,487 | 298,738 | 262,418 |

| [유동부채] | 53,739 | 36,237 | 50,785 |

| [비유동부채] | 26,871 | 18,960 | 4,041 |

| 부채총계 | 80,610 | 55,197 | 54,826 |

| [지배기업 소유주지분] | 223,876 | 236,002 | 203,049 |

| ·자본금 | 12,905 | 12,905 | 12,905 |

| ·주식발행초과금 | 208,721 | 208,721 | 208,721 |

| ·이익잉여금 | (29,053) | (16,873) | (28,077) |

| ·기타 | 31,303 | 31,249 | 9,500 |

| [비지배지분] | 11,001 | 7,537 | 4,543 |

| 자본총계 | 234,877 | 243,539 | 207,592 |

| 자본과부채총계 | 315,487 | 298,736 | 262,418 |

| 구분 | 제32기 (당기) K-IFRS 연결 |

제31기 (전기) K-IFRS 연결 |

제30기(전전기) K-IFRS 연결 |

| [매출액] | 263,237 | 218,394 | 223,744 |

| [영업이익] | 792 | 11,540 | 47,064 |

| [당기순이익] | (6,919) | 15,122 | 29,199 |

| ·지배기업 소유주지분 | (10,587) | 12,077 | 27,160 |

| ·비지배지분 | 3,668 | 3,045 | 2,039 |

| [총포괄손익] | (8,663) | 35,948 | 27,507 |

| 기본주당순이익(원) | (410) | 468 | 1,073 |

| 희석주당순이익(원) | (410) | 468 | 1,073 |

| 연결에 포함된 종속기업 수 | 7개 | 6개 | 5개 |

|

※한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

나. 요약 별도재무정보

| (단위 : 백만원) |

| 구분 | 제32기 (당기) K-IFRS 연결 |

제31기 (전기) K-IFRS 연결 |

제30기(전전기) K-IFRS 연결 |

|---|---|---|---|

| [유동자산] | 67,628 | 82,061 | 104,728 |

| ·현금및현금성자산 | 9,371 | 11,492 | 35,978 |

| ·단기금융상품 | 10,315 | 22,940 | - |

| ·매출채권 | 6,763 | 8,232 | 14,779 |

| ·재고자산 | 26,776 | 25,741 | 18,123 |

| ·기타 | 14,402 | 13,656 | 35,848 |

| [비유동자산] | 153,459 | 153,880 | 118,153 |

| ·유형자산 | 139,557 | 141,573 | 103,352 |

| ·무형자산 | 4,115 | 4,499 | 4,289 |

| ·종속기업,관계기업 투자 | 3,287 | 1,235 | 1,235 |

| ·기타 | 6,500 | 6,572 | 9,277 |

| 자산총계 | 221,087 | 235,941 | 222,881 |

| [유동부채] | 40,907 | 28,871 | 38,404 |

| [비유동부채] | 21,559 | 16,368 | 2,975 |

| 부채총계 | 62,466 | 45,239 | 41,378 |

| ·자본금 | 12,905 | 12,905 | 12,905 |

| ·주식발행초과금 | 208,721 | 208,721 | 208,721 |

| ·이익잉여금 | (94,791) | (62,674) | (49,792) |

| ·기타 | 31,786 | 31,750 | 9,668 |

| 자본총계 | 158,621 | 190,702 | 181,502 |

| 자본과부채총계 | 221,087 | 235,941 | 222,881 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구분 | 제32기 (당기) K-IFRS 연결 |

제31기 (전기) K-IFRS 연결 |

제30기(전전기) K-IFRS 연결 |

| [매출액] | 40,038 | 64,771 | 127,260 |

| [영업이익] | (28,940) | (14,684) | 29,270 |

| [당기순이익] | (31,604) | (12,211) | 14,434 |

| [총포괄이익] | (32,080) | 9,199 | 13,436 |

| 기본주당순이익(원) | (1,224) | (473) | 570 |

| 희석주당순이익(원) | (1,224) | (473) | 570 |

|

※한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 32 기 2023.12.31 현재 |

|

제 31 기 2022.12.31 현재 |

|

제 30 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

147,679,827,483 |

134,085,503,468 |

136,388,381,817 |

|

현금및현금성자산 |

48,547,628,198 |

43,845,009,075 |

49,392,380,790 |

|

매출채권 |

9,856,201,160 |

13,232,410,532 |

19,645,837,297 |

|

미수금 |

2,266,451,664 |

449,783,349 |

2,236,271,824 |

|

미수수익 |

221,341,830 |

185,726,209 |

0 |

|

당기손익공정가치금융자산 |

26,970,224,741 |

13,249,275,704 |

33,234,549,625 |

|

단기금융상품 |

16,315,200,000 |

22,940,300,000 |

0 |

|

기타수취채권 |

0 |

0 |

179,000,000 |

|

당기법인세자산 |

151,224,773 |

88,852,816 |

221,150 |

|

기타비금융자산 |

1,997,271,909 |

2,071,016,058 |

5,166,702,105 |

|

유동재고자산 |

41,354,283,208 |

38,023,129,725 |

26,533,419,026 |

|

비유동자산 |

167,807,441,519 |

164,651,841,716 |

126,029,725,890 |

|

장기기타채권 |

1,647,481,623 |

1,458,773,778 |

1,402,915,464 |

|

장기금융상품 |

3,000,000 |

3,000,000 |

3,000,000 |

|

당기손익공정가치금융자산 |

5,033,291,466 |

5,333,439,132 |

5,047,788,201 |

|

관계기업투자 |

3,041,200,722 |

877,467,474 |

848,727,108 |

|

유형자산 |

151,918,336,816 |

151,533,628,272 |

113,538,091,868 |

|

무형자산 |

4,737,265,948 |

4,973,760,892 |

4,673,714,151 |

|

이연법인세자산 |

1,426,864,944 |

471,772,168 |

515,489,098 |

|

자산총계 |

315,487,269,002 |

298,737,345,184 |

262,418,107,707 |

|

부채 |

|||

|

유동부채 |

53,739,235,759 |

36,237,286,976 |

50,784,752,815 |

|

매입채무 |

1,817,650,844 |

2,222,162,352 |

4,047,375,775 |

|

미지급금 |

6,715,010,974 |

3,480,278,442 |

6,055,523,664 |

|

미지급비용 |

1,496,536,960 |

1,231,856,627 |

1,946,874,558 |

|

당기법인세부채 |

5,466,754,935 |

3,688,029,704 |

10,504,082,825 |

|

기타부채 |

7,760,542,306 |

5,528,716,012 |

6,729,309,024 |

|

유동 차입금 |

29,341,000,000 |

19,009,500,000 |

19,782,500,000 |

|

단기리스부채 |

941,503,683 |

635,638,967 |

586,343,954 |

|

환불부채 |

200,236,057 |

441,104,872 |

1,132,743,015 |

|

비유동부채 |

26,871,218,154 |

18,960,439,776 |

4,041,728,171 |

|

장기차입금 |

12,500,000,000 |

7,468,531,664 |

0 |

|

순확정급여부채 |

7,401,287,650 |

6,516,793,138 |

3,131,389,129 |

|

이연법인세부채 |

2,550,966,001 |

4,008,771,427 |

0 |

|

장기기타채무 |

2,561,600,000 |

210,000,000 |

258,500,000 |

|

장기리스부채 |

1,857,364,503 |

756,343,547 |

651,839,042 |

|

부채총계 |

80,610,453,913 |

55,197,726,752 |

54,826,480,986 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

223,875,983,962 |

236,002,278,689 |

203,048,513,630 |

|

자본금 |

12,905,145,500 |

12,905,145,500 |

12,905,145,500 |

|

주식발행초과금 |

208,720,809,126 |

208,720,809,126 |

208,720,809,126 |

|

기타자본구성요소 |

3,408,798,900 |

3,458,663,620 |

3,458,663,620 |

|

기타포괄손익누계액 |

27,893,764,233 |

27,791,158,089 |

6,041,261,867 |

|

이익잉여금(결손금) |

(29,052,533,797) |

(16,873,497,646) |

(28,077,366,483) |

|

비지배지분 |

11,000,831,127 |

7,537,339,743 |

4,543,113,091 |

|

자본총계 |

234,876,815,089 |

243,539,618,432 |

207,591,626,721 |

|

자본과부채총계 |

315,487,269,002 |

298,737,345,184 |

262,418,107,707 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 32 기 2023.01.01 부터 2023.12.31 까지 |

|

제 31 기 2022.01.01 부터 2022.12.31 까지 |

|

제 30 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

매출액 |

263,236,802,636 |

218,394,453,243 |

223,743,694,062 |

|

매출원가 |

60,228,803,986 |

51,746,891,589 |

49,546,843,428 |

|

매출총이익 |

203,007,998,650 |

166,647,561,654 |

174,196,850,634 |

|

판매비와관리비 |

202,216,245,821 |

155,107,898,962 |

127,132,589,111 |

|

영업이익(손실) |

791,752,829 |

11,539,662,692 |

47,064,261,523 |

|

기타이익 |

1,960,062,545 |

5,079,522,572 |

5,236,172,988 |

|

기타손실 |

2,221,165,008 |

4,528,027,375 |

2,951,927,727 |

|

금융수익 |

2,735,308,540 |

3,712,367,624 |

15,796,502,785 |

|

금융원가 |

2,860,425,602 |

1,927,800,464 |

22,018,523,806 |

|

관계기업투자손익 |

(472,532,363) |

28,740,366 |

151,493,145 |

|

법인세비용차감전순이익(손실) |

(66,999,059) |

13,904,465,415 |

43,277,978,908 |

|

법인세비용(수익) |

6,851,603,526 |

(1,217,550,765) |

14,079,210,868 |

|

당기순이익(손실) |

(6,918,602,585) |

15,122,016,180 |

29,198,768,040 |

|

기타포괄손익 |

(1,744,200,758) |

20,825,975,531 |

(1,691,775,801) |

|

당기손익으로 재분류될 수 있는 항목 |

66,804,761 |

(332,109,122) |

(671,894,102) |

|

해외사업장환산외환차이(세후기타포괄손익) |

(87,860,850) |

(332,109,122) |

(671,894,102) |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

154,665,611 |

0 |

0 |

|

당기손익으로 재분류되지 않는항목 |

(1,811,005,519) |

21,158,084,653 |

(1,019,881,699) |

|

확정급여제도의 재측정손익 |

(1,846,806,902) |

(923,920,691) |

(1,019,881,699) |

|

자산재평가손익(세후기타포괄손익) |

35,801,383 |

22,082,005,344 |

0 |

|

총포괄손익 |

(8,662,803,343) |

35,947,991,711 |

27,506,992,239 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업 소유주 귀속 |

(10,587,029,811) |

12,076,878,842 |

27,159,523,577 |

|

비지배지분 귀속 |

3,668,427,226 |

3,045,137,338 |

2,039,244,463 |

|

포괄손익의 귀속 |

|||

|

지배기업 소유주 귀속 |

(12,076,430,007) |

32,953,765,059 |

25,472,725,008 |

|

비지배지분 귀속 |

3,413,626,664 |

2,994,226,652 |

2,034,267,231 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(410.0) |

468 |

1,073 |

|

희석주당이익(손실) (단위 : 원) |

(410.0) |

468 |

1,073 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 32 기 2023.01.01 부터 2023.12.31 까지 |

|

제 31 기 2022.01.01 부터 2022.12.31 까지 |

|

제 30 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

12,566,019,000 |

175,118,306,070 |

3,458,663,620 |

6,713,155,969 |

(52,250,229,014) |

145,605,915,645 |

2,353,845,860 |

147,959,761,505 |

|

당기순이익(손실) |

27,159,523,577 |

27,159,523,577 |

2,039,244,463 |

29,198,768,040 |

||||

|

지분의 발행 |

339,126,500 |

33,602,503,056 |

33,941,629,556 |

155,000,000 |

34,096,629,556 |

|||

|

기타포괄손익 |

(671,894,102) |

(1,014,904,467) |

(1,686,798,569) |

(4,977,232) |

(1,691,775,801) |

|||

|

기타거래 |

(1,971,756,579) |

(1,971,756,579) |

0 |

(1,971,756,579) |

||||

|

2021.12.31 (기말자본) |

12,905,145,500 |

208,720,809,126 |

3,458,663,620 |

6,041,261,867 |

(28,077,366,483) |

203,048,513,630 |

4,543,113,091 |

207,591,626,721 |

|

2022.01.01 (기초자본) |

12,905,145,500 |

208,720,809,126 |

3,458,663,620 |

6,041,261,867 |

(28,077,366,483) |

203,048,513,630 |

4,543,113,091 |

207,591,626,721 |

|

당기순이익(손실) |

12,076,878,842 |

12,076,878,842 |

3,045,137,338 |

15,122,016,180 |

||||

|

지분의 발행 |

0 |

0 |

0 |

|||||

|

기타포괄손익 |

21,749,896,222 |

(873,010,005) |

20,876,886,217 |

(50,910,686) |

20,825,975,531 |

|||

|

기타거래 |

0 |

0 |

0 |

|||||

|

2022.12.31 (기말자본) |

12,905,145,500 |

208,720,809,126 |

3,458,663,620 |

27,791,158,089 |

(16,873,497,646) |

236,002,278,689 |

7,537,339,743 |

243,539,618,432 |

|

2023.01.01 (기초자본) |

12,905,145,500 |

208,720,809,126 |

3,458,663,620 |

27,791,158,089 |

(16,873,497,646) |

236,002,278,689 |

7,537,339,743 |

243,539,618,432 |

|

당기순이익(손실) |

(10,587,029,811) |

(10,587,029,811) |

3,668,427,226 |

(6,918,602,585) |

||||

|

지분의 발행 |

0 |

0 |

0 |

|||||

|

기타포괄손익 |

102,606,144 |

(1,592,006,340) |

(1,489,400,196) |

(254,800,562) |

(1,744,200,758) |

|||

|

기타거래 |

(49,864,720) |

(49,864,720) |

49,864,720 |

0 |

||||

|

2023.12.31 (기말자본) |

12,905,145,500 |

208,720,809,126 |

3,408,798,900 |

27,893,764,233 |

(29,052,533,797) |

223,875,983,962 |

11,000,831,127 |

234,876,815,089 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 32 기 2023.01.01 부터 2023.12.31 까지 |

|

제 31 기 2022.01.01 부터 2022.12.31 까지 |

|

제 30 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

4,135,856,107 |

8,805,263,177 |

53,174,659,310 |

|

당기순이익(손실) |

(6,918,602,585) |

15,122,016,180 |

29,198,768,040 |

|

당기순이익조정을 위한 가감 |

20,958,272,257 |

14,705,861,903 |

47,307,876,873 |

|

영업활동으로 인한 자산 부채의 변동 |

(3,037,220,849) |

(13,635,049,955) |

(19,129,208,673) |

|

이자의 수취 |

1,946,272,620 |

432,122,463 |

176,652,293 |

|

이자지급(영업) |

(1,821,296,406) |

(618,627,168) |

(254,091,297) |

|

법인세환급(납부) |

(6,991,568,930) |

(7,201,060,246) |

(4,125,337,926) |

|

투자활동현금흐름 |

(13,468,342,854) |

(19,148,742,755) |

(45,624,115,923) |

|

단기금융상품의 처분 |

52,451,143,231 |

39,348,746,273 |

1,000,000,000 |

|

단기대여금의 감소 |

0 |

115,000,000 |

50,000,000 |

|

장기대여금의 감소 |

46,387,040 |

37,757,440 |

25,453,750 |

|