|

|

0.대표이사 등의 확인서_성일하이텍 |

사 업 보 고 서

(제 7 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 성일하이텍 주식회사 |

| 대 표 이 사 : | 이강명 |

| 본 점 소 재 지 : | 전북특별자치도 군산시 군산산단로 143-12(비응도동) |

| (전 화) 063-466-9200 | |

| (홈페이지) http://www.sungeelht.com | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 전권 |

| (전 화) 063-466-9200 | |

【 대표이사 등의 확인 】

|

|

0.대표이사 등의 확인서_성일하이텍 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | 4 | 1 | 10 | - |

| 합계 | 7 | 4 | 1 | 10 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)지엠텍(구.(주)지엠머티리얼즈)(*) | 당기 중 지분 추가 취득으로 공동기업에서 종속기업으로 편입 |

| (주)지엠텍(*) | 당기 중 지분 추가 취득으로 공동기업에서 종속기업으로 편입 | |

| PT SUNGEEL HITECH INDONESIA | 당기 중 신설 | |

| SUNGEEL RECYCLING PARK INDIANA, LLC | 당기 중 신설 | |

| 연결 제외 |

(주)지엠텍 | (주)지엠텍(구.(주)지엠머티리얼즈)에 피흡수합병 소멸 |

| - | - |

(*) 2023년 5월 1일 임시주주총회를 통하여 (주)지엠머티리얼즈가 (주)지엠텍을 흡수합병하여 (주)지엠텍으로 사명을 변경하였습니다.

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '성일하이텍 주식회사'이며 영문으로는 'SungEel HiTech Co.,Ltd.'입니다.

3. 설립일자

당사는 2017년 3월 24일 성일하이메탈 주식회사의 2차전지 리사이클링 사업부문이 인적분할되어 신설되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

| 주소 | 전북특별자치도 군산시 군산산단로 143-12(비응도동) |

| 전화번호 | 063-466-9200 |

| 홈페이지 주소 | www.sungeelht.com |

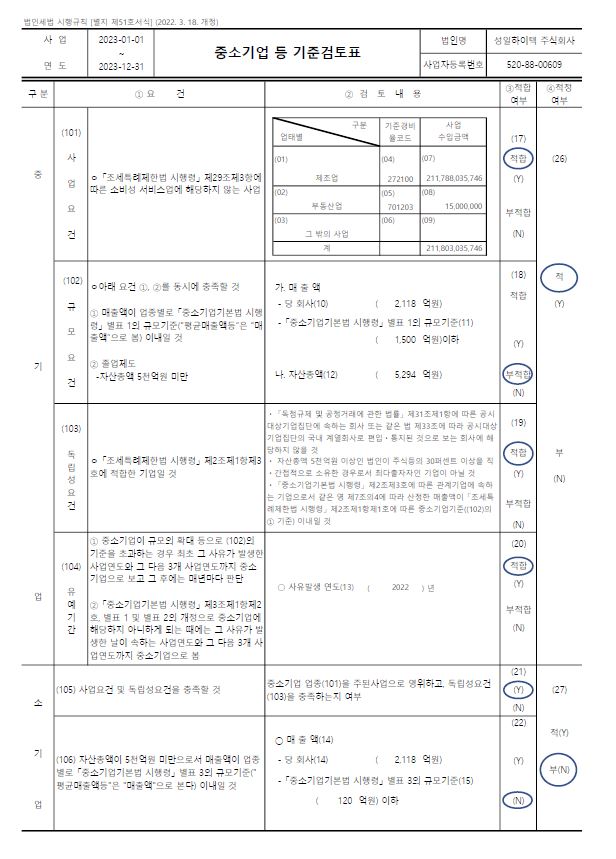

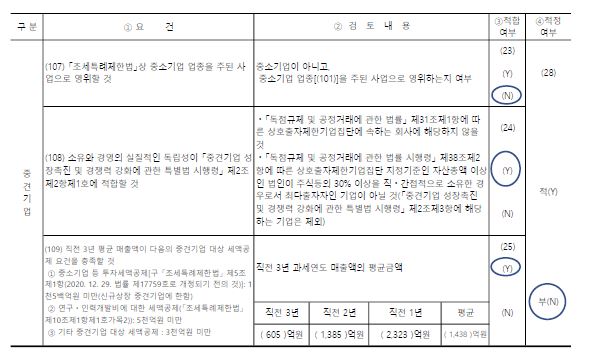

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

6. 주요 사업의 내용

당사는 전기차, 휴대폰, 노트북, ESS(에너지저장장치), 전동공구 등의 제품에 포함되어 있는 리튬 2차전지로부터 유가금속을 추출하는 리사이클 전문기업입니다. 리튬 2차전지는 크게 양극재, 음극재, 전해액, 분리막 등 4가지로 구성되어 있으며, 양극재는 전지의 전압, 에너지 밀도, 수명, 출력 등을 결정하는 중요한 소재로 배터리셀 가격의 40% 이상을 차지하는 고가의 소재입니다.

양극재는 주로 코발트, 니켈, 망간 및 리튬 등의 물질로 구성이 되어 있는데, 당사는 황산코발트, 황산니켈, 황산망간 및 탄산리튬의 형태로 양극재의 기초가 되는 소재를 생산하여 판매하고 있습니다. 사업에 대한 자세한 사항은 'II. 사업의 내용'을 참조하시기 바랍니다.

7. 신용평가에 관한 사항

(1) 신용평가

| 평가일 | 평가대상 | 신용평가 기관명 | 신용등급 | 평가구분 |

| 2023.07.25 | 회사채 (제2-3회 무보증 사채(P-CBO)) |

NICE신용평가 | BB (Positive) |

정기평가 |

(2) 신용등급의 정의

| 신용등급 | 정 의 |

| AAA | 원리금 지급확실성이 최고수준이며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. |

| AA | 원리금 지급확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가 있음. |

| A | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음. |

| BBB | 원리금 지급확실성은 인정되지만 장래 환경변화로 원리금 지급확실성이 저하될 가능성이 있음. |

| BB | 원리금 지급확실성에 당면 문제는 없지만 장래의 안정성 면에서는 투기적 요소가 내포되어 있음. |

| B | 원리금 지급확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현단계에서 단언할 수 없음. |

| CCC | 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음. |

| C | 채무불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨. |

| D | 원금 또는 이자가 지급불능상태에 있음. |

주1) AA등급에서 CCC등급까지는 그 상대적 우열 정도에 따라 +, -기호를 첨부할 수 있습니다.

(3) 등급전망

| 등급전망 | 평가기관 의견 |

| Positive | 중기적으로 등급의 상향가능성이 있음 |

| Negative | 중기적으로 등급의 하향가능성이 있음 |

| Stable | 등급의 중기적인 변동가능성이 낮음. 사업의 안정성을 의미하는 것은 아님 |

| Developing | 불확실성이 높아 등급의 중기적인 변동 방향을 단정하기 어려움 |

8. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2022년 07월 28일 | 이익미실현기업의 코스닥시장 상장 |

2. 회사의 연혁

1. 회사의 본점 소재지 및 그 변경

| 시기 | 소재지 | 비고 |

| 2017.03.24 | 전라북도 군산시 군산산단로 143-20(비응도동) | 분할설립 |

| 2019.08.19 | 전라북도 군산시 군산산단로 143-12(비응도동) | 주소변경 |

| 2024.01.18 | 전북특별자치도 군산시 군산산단로 143-12(비응도동) | 전북특별자치도 출범 |

2. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.23 | - | 대표이사 이강명 사내이사 이경열 사내이사 정철원 감사 하두성 |

- | - |

| 2019.04.03 | 임시주총 | 감사 최훈 | - | 감사 하두성 |

| 2019.05.23 | 임시주총 | 기타비상무이사 윤준희 | - | - |

| 2020.03.26 | 정기주총 | - | 대표이사 이강명 사내이사 이경열 사내이사 정철원 |

- |

| 2021.07.21 | 임시주총 | 사외이사 전용덕 사외이사 김연태 감사 김경화 |

- | 감사 최훈 |

| 2022.05.23 | - | - | - | 기타비상무이사 윤준희 |

| 2022.05.31 | 임시주총 | 사외이사 정승호 기타비상무이사 윤준희 |

- | - |

| 2022.10.21 | - | - | - | 기타비상무이사 윤준희 |

| 2023.03.31 | 정기주총 | 사내이사 이동석 | 대표이사 이강명 사내이사 이경열 |

사내이사 정철원 |

3. 최대주주의 변동

당사는 2017년 3월 24일 회사 인적분할 설립 후 공동 최대주주인 홍승표의 보유주식 일부를 2017년 3월 31일 이강명 대표이사가 양수도함으로 단독 최대주주로 변동한 이후 최대주주의 변동사항은 없습니다.

4. 상호의 변경

해당사항 없습니다.

5. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없습니다.

6. 회사가 합병, 기업분할, 영업양수도 등 경영활동과 관련된 중요한 사실의 발생

당사는 설립 이후 합병, 기업분할, 영업양수도와 관련된 중요한 사실의 발생 사항은 다음과 같습니다.

(1) 영업양수도

|

일자 |

구분 |

내용 |

| 2020.12.30 |

영업양수도 |

성일머티리얼즈(주)의 황산망간 고순도화 관련 사업부문 양수 |

|

1. 영업양수도 일자 |

2020.12.30. |

|

2. 영업양수도 목적 |

배터리내 전원소 재활용 |

|

3. 영업양수도 대상 |

황산망간제조공정에 대한 포괄적 사업부문(자산/부채) |

|

4. 영업양수도 대가 |

525,489,816원 |

|

5. 평가방법 |

합의에 의한 자산/부채 총액 인수 |

|

5. 특이사항 |

- |

|

6. 이후 최초결산확정일 |

2020.12.31 |

(2) 종속기업 합병

| 구분 | 내용 |

| 1. 합병회사 | 지엠머티리얼즈 |

| 2. 피합병회사 | 지엠텍 |

| 3. 합병승인 주총결의일 | 2023년 03월 17일 |

| 4. 합병기일 | 2023년 04월 30일 |

| 5. 합병등기일 | 2023년 05월 01일 |

| 6. 합병방법 | 흡수합병 |

| 7. 합병비율 | 지엠머티리얼즈 : 지엠텍 = 1.65112:1 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제7기 (2023년말) |

제6기 (2022년말) |

제5기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,042,426 | 11,929,859 | 8,923,649 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,021,213,000 | 5,964,929,500 | 4,461,824,500 | |

| 우선주 | 발행주식총수 | - | - | 281,952 |

| 액면금액 | - | - | 500 | |

| 자본금 | - | - | 140,976,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,021,213,000 | 5,964,929,500 | 4,602,800,500 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 150,000,000 | 50,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,042,426 | 1,857,142 | 13,899,568 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 1,857,142 | 1,857,142 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 1,857,142 | 1,857,142 | 전환권 행사 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,042,426 | - | 12,042,426 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,042,426 | - | 12,042,426 | - | |

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2022.10.21 | 281,952 | 281,952 |

| 2021.09.30 | 1,575,190 | 1,575,190 |

| 2021.09.30 | - | 1,058,929 |

5. 정관에 관한 사항

1. 정관 최근 개정일

당사 정관의 최근 개정일은 2023년 3월 31일이며, 제7기 정기주주총회(2024년 3월 28일 개최 예정) 안건 중 정관 변경 안건이 포함될 예정으로 그 내용은 아래와 같습니다.

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

| 제2조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1.~25. (생략) 26. 전 각 호에 직접 또는 간접으로 부대되는 사업일체 및 투자 |

제2조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1.~25. (생략) 26. 에너지 저장장치의 개발, 제조 및 판매업 27. 전 각 호에 직접 또는 간접으로 부대되는 사업일체 및 투자 |

- 재사용 사업을 위한 목적 추가 |

| 제8조의3 (이익배당, 의결권 부여 또는 배제 및 주식의 상환전환에 관한 종류 주식)①~⑧(생략) ⑨ 주주는 회사에 대하여 종류주식의 상환을 청구할 수 있으며 발행 시 이사회 결의로 정한다. |

제8조의3 (이익배당, 의결권 부여 또는 배제 및 주식의 상환전환에 관한 종류 주식)①~⑧(생략) ⑨ 주주는 회사에 대하여 종류주식의 상환을 청구할 수 있으며, 회사는 이사회결의로 종류 주식을 상환 할 수 있다. 이는 발행 시 이사회 결의로 정한다. |

- 회사의 조기상환청구권 추가 |

| 제28조 (의결권 행사)①~②(생략) ③ 주주는 총회에 출석하지 아니하고 서면에 의하여 의결권을 행사할 수 있다. ④ 서면에 의하여 의결권을 행사하고자 하는 주주는 의결권행사에 관한 서면에 필요한 사항을 기재하여, 회일의 전일까지 회사에 제출하여야 한다. ⑤ 제3항 및 제4항에 따라 서면에 의한 의결권을 행사하는 경우 회사는 제21조 제1항의 소집통지서에 주주가 서면에 의한 의결권을 행사하는데 필요한 서면과 참고자료를 첨부하여야 한다. |

제28조 (의결권 행사)①~②(생략) ③~⑤ <삭 제> |

- 전자투표제 실시로 서면에 의한 의결권 행사 실효성 상실 |

| <신 설> | 부 칙 (2024.03.28) 제1조(시행일) 이 정관은 2024년 03월 28일부터 시행한다. |

- 부칙 신설 |

* 상기 정관 변경 안건은 정기주주총회 승인 과정에서 변경될 수 있습니다.

2. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023.03.31 | 제6기 정기주주총회 |

제9조 (주식의 발행 및 배정) 문구정비 제17조 (전환사채의 발행) 문구정비 제17조의2 (신주인수권부사채의 발행) 문구정비 제17조의3 (교환사채의 발행) 신설 제34조 (이사의 직무) 문구정비 제36조 (이사의 보수와 퇴직금등) 신설 제48조 (감사의 보수와 퇴직금등) 문구정비 제56조 (규정) 문구정비 부 칙 (2023.03.31) 제1조(시행일) 신설 부 칙 (2023.03.31) 제2조(제9조의 경과조치) 신설 부 칙 (2023.03.31) 제3조(제17조의 경과조치) 신설 부 칙 (2023.03.31) 제4조(제17조의2의 경과조치) 신설 |

- 원활한 자본조달을 위한 문구정비 - 신설 이사의 직무 문구정비 - 임원유족보상금지급규정 신설 |

| 2022.05.31 | 제6기 임시주주총회 |

제31조 (이사의 수) 문구정비 제34조 (이사의 직무) 문구정비 제41조 (대표이사의 선임) 문구정비 |

- 이사의 수 추가 - 새로운 이사의 직무 신설 추가 |

| 2021.07.21 | 제5기 임시주주총회 |

제5조 (발행 예정주식의 총수) 문구정비 제6조 (1주의 금액) 문구정비 제8조 (주식 및 주권의 종류) 문구정비 제8조의2 (주식의 종류) 삭제 제8조의2 (주식 등의 전자등록) 신설 제8조의3 (이익배당, 의결권 부여 또는 배제 및 주식의 상환전환 에 관한 종류주식) 신설 제8조의4 (무의결권 배당우선 영구주식) 문구정비 제8조의5 (배당우선영구주식) 문구정비 제8조의6 (무의결권 배당우선 존속기한부 전환주식) 문구정비 제8조의7 (의결권제한 배당우선 존속기한부 전환주식) 문구정비 제8조의8 (무의결권 배당우선 전환주식) 문구정비 제8조의9 (전환주식) 문구정비 제8조의10 (무의결권 배당우선 상환주식) 분구정비 제8조의11 (상환주식) 문구정비 제8조의12 (무의결권 배당우선 전환상환우선주식) 문구정비 제8조의13 (배당우선 전환상환주식) 문구정비 제8조의14 (전환상환우선주식) 문구정비 제9조 (주식의 발행 및 배정) 문구정비 제10조 (주식매수선택권) 문구정 제11조 (신주의 동등배당) 문구정비 제12조 (주식의 소각) 신설 제13조 (명의개서대리인) 문구정비 제14조 (주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 문구 정비 제14조의2 (주주명부 작성 및 비치) 신설 제15조 (주주명부의 폐쇄 및 기준일) 문구정비 제16조 (사채의 발행) 신설 제17조 (전환사채의 발행) 문구정비 제17조의2 (신주인수권부사채의 발행) 문구정비 제18조 (사채발행에 관한 준용규정) 문구정비 제18조의2 (사채 및 신주인수권증권에 표시되어야 할 권리의 전 자등 록) 문구정비 제19조 (소집시기) 문구정비 제20조 (소집권자) 신설 제21조 (소집통지 및 공고) 문구정비 제22조 (조집지) 신설 제23조 (의장) 문구정비 제24조 (의장의 질서유지권) 문구정비 제25조 (주주의 의결권) 문구정비 제26조 (상호주에 대한 의결권 제한) 신설 제27조 (의결권의 불통일행사) 신설 제28조 (의결권 행사) 신설 제29조 (주주총회의 결의방법) 문구정비 제30조 (주주총회의 의사록) 문구정비 제31조 (이사의 수) 문구정비 제32조 (이사의 선임) 신설 제32조의2 (이사의 보선) 문구정비 제33조 (이사의 임기) 문구정비 제34조 (이사의 직무) 문구정비 제35조 (이사의 의무) 문구정비 제36조 (이사의 보수와 퇴직금) 문구정비 제37조 (이사회) 삭제 제37조 (이사회의 구성과 소집) 문구정비 제38조 (이사회의 결의방법) 문구정비 제39조 (이사회의 의사록) 문구정비 제39조의2 (위원회) 문구정비 제40조 (상담역 및 고문) 신설 제41조 (대표이사의 선임) 문구정비 제42조 (대표이사의 직무) 문구정비 제43조 (감사의 수) 신설 제44조 (감사의 선임ㆍ해임) 신설 제45조 (감사의 임기와 보선) 신설 제46조 (감사의 직무 등) 문구정비 제47조 (감사록) 신설 제48조 (감사의 보수와 퇴직금) 신설 제49조 (사업년도) 문구정비 제50조 (재무제표 등의 작성 등) 문구정비 제51조 (외부감사인의 선임) 문구정비 제52조 (이익금의 처분) 문구정비 제53조 (이익배당) 문구정비 제54조 (중간배당) 신설 제55조 (배당금지급청구권의 소멸시효) 신설 제56조 (규정) 문구정비 부칙 제1조 (시행일) 신설 부칙 제2조 (주식매수선택권) 신설 부칙 제3조 (감사 선임에 관한 적용례) 신설 부칙 제4조 (감사 해임에 관한 적용례) 신설 |

- 발행예정주식 총수 변경 - 액면분할에 따른 1주의 금액 변경 - 코스닥시장 상장 준비 과정에서 상법 및 코스닥상장법인 표준정관에 의거 전면 개정 |

| 2020.12.22 | 제4기 임시주주총회 |

제2조 (목적) 문구정비 | - 목적사업 추가 |

| 2019.04.03 | 제3기 임시주주총회 |

제1조 (상호) 문구정비 제3조 (본점의 소재지 및 지점 등의 설치) 문구정비 제4조 (공고방법) 문구정비 제5조 (발행 예정주식의 총수) 문구정비 제8조 (주권) 문구정비 제8조의2 (주식의 종류) 신설 제8조의3 (무의결권 배당우선 영구주식) 신설 제8조의4 (배당우선영구주식) 신설 제8조의5 (무의결권 배당우선 존 속기한부 전환주식) 신설 제8조의6 (의결권제한 배당우선 존속기한부 전환주식) 신설 제8조의7 (무의결권 배당우선 전환주식) 신설 제8조의8 (전환주식) 신설 제8조의9 (무의결권 배당우선 상환주식) 신설 제8조의10 (상환주식) 신설 제8조의11 (무의결권 배당우선 전환상환우선주식) 신설 제8조의12 (배당우선 전환상환주식) 신설 제8조의13 (전환상환우선주식) 신설 제9조 (주금납입의 지체) 삭제 제10조 (신주인수권) 문구정비 제11조 (시가발행) 삭제 제11조의2 (주식매수선택권) 신설 제11조의3 (신주의 배당기산일) 신설 제12조 (명의개서대리인) 문구정비 제13조 (질권의 등록 및 신탁재산의 표시) 삭제 제14조 (주권의 재발행) 삭제 제15조 (수수료) 삭제 제16조 (주주명부의 폐쇄 및 기준일) 문구정비 제17조 (주주 등의 주소, 성명, 및 인감 또는 서명 신고) 문구정비 제18조 (사채의 발행) 삭제 제19조 (전환사채의 발행) 문구정비 제20조 (신주인수권부사채의 발행)문구정비 제20조의2 (사채에 표시되어야 할 권리의 전자등록) 신설 제29조 (이사와 감사의 원수 및 선임) 문구정비 제31조 (임원의 보선) 문구정비 제34조 (업무집행) 문구정비 제36조 (임원의 보수와 퇴직금) 문구정비 제37조 (이사회) 문구정비 제39조 (이사회의 소집) 문구정비 제40조 (이사회 의결사항) 삭제 |

- 상호의 영문명 추가 - 본점 과련 내용 변경 - 공고방법 변경 - 발행예정 주식 관련 내용 변경 - 투자유치를 위한 정관 전면 개정 |

3. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 폐전지 재활용 | 영위 |

| 2 | 비철금속제품의 제조 및 판매업 | 영위 |

| 3 | 태양광 및 도시광산업 등 신재생에너지 관련 사업 | 영위 |

| 4 | 화학제품 제조 및 판매업 | 영위 |

| 5 | 비철금속 1차 제련 및 정련 | 영위 |

| 6 | 폐기물 수집, 처리, 이용업 | 영위 |

| 7 | 광물자원개발 및 판매업 | 미영위 |

| 8 | 전자 및 전기산업에서 발생하는 스크랩에서 금속 회수 | 영위 |

| 9 | 귀금속 세공 및 일상 장식품의 스크랩에서 금속 회수 | 미영위 |

| 10 | 화학제약 산업 폐촉매에서 금속 회수 | 미영위 |

| 11 | 자동차산업 폐촉매에서 금속 회수 | 미영위 |

| 12 | 고순도 알루미늄 생산, 판매 | 미영위 |

| 13 | 회수된 금속에서 소재의 생산 및 판매업 | 영위 |

| 14 | 전기, 전자 제품의 제조 및 판매업 | 미영위 |

| 15 | 기타 비철금속 주조업 | 영위 |

| 16 | 금속 표면처리용 화합물 | 영위 |

| 17 | 부동산임대업 | 영위 |

| 18 | 엔지니어링 서비스업(건물 엔지니어링 서비스업, 환경 컨설팅 관련 엔지니어링 서비스업, 기타 엔지니어링 서비스업) | 영위 |

| 19 | 엔지니어링 및 건설업 | 미영위 |

| 20 | 기계설비공사업 | 미영위 |

| 21 | 기계, 기구의 연구, 개발, 제작 및 판매 | 미영위 |

| 22 | 해외건설업 및 해외개발사업 | 미영위 |

| 23 | 이차전지 소재의 개발, 제조, 판매 및 연구 | 영위 |

| 24 | 전력저장용 Battery 소재의 개발, 제조, 판매 및 연구 | 영위 |

| 25 | 자연과학 및 공학 연구개발업 | 미영위 |

| 26 | 전 각 호에 직접 또는 간접으로 부대되는 사업일체 및 투자 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 전기차, 휴대폰, 노트북, ESS(에너지저장장치), 전동공구 등 제품에 포함되어있는 리튬 2차전지(이하, 2차전지)로부터 유가금속을 추출하는 리사이클 전문 기업입니다.

양극재는 주로 코발트, 니켈, 망간 및 리튬 등의 물질로 구성이 되어 있는데, 당사는 황산코발트, 황산니켈, 황산망간 및 탄산리튬의 형태로 양극재의 기초가 되는 소재를생산하여 판매하고 있습니다.

당사는 배터리 제조사의 공정 중에 발생하는 스크랩과 사용 후 폐배터리 등을 리사이클링하여 양극재 원소재를 생산함으로써 사람과 자원의 소중함을 가치로 여기는 친 환경 정책에 이바지하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 등의 현황

(1) 주요제품 내용

당사는 폐2차전지를 리사이클링을 통해 2차전지 소재 및 산업용 소재를 생산하며 주요 제품에 대한 내용은 다음과 같습니다.

|

품 목 |

제 품 설 명 |

|

황산코발트 (COBALT SULPHATE) |

황산코발트 7수화물 형태로 니켈·망간과 혼합해 리튬2차전지의 양극 물질을 만드는 기초소재 |

|

전해니켈 (NICKEL METAL) |

은백색의 강한광택이 있는 금속으로 공기중에서 변하지 않고 산화반응을 일으키지 않아 도금이나 합금 등을 통해 동전의 재료로 사용 |

|

황산니켈 (NICKEL SULPHATE) |

황산니켈 6수화물 형태로 황산니켈 무향의 녹황색 결정 코발트, 망간과 혼합해 리튬2차전지의 양극 물질을 만드는 기초소재 |

|

황산망간 (MANGAESE SULPHATE) |

분말형태의 황산망간은 황산염이며 무색의 조해성 고체로 상업적으로 중요한 망가니즈(II)의 무기화합물 |

|

탄산리튬 (LITHIUM CARBONATE) |

탄산리튬은 2차전지의 핵심원료로 사용 이차전지 이외에도 공업용 유리, 냉매, 의료용으로도 사용 |

|

|

* Recycling 2차전지 기초소재 제품 |

(2) 제품의 기능ㆍ용도 및 특징

당사에서 생산하는 황산코발트, 황산니켈, 황산망간, 탄산리튬 등은 2차전지 중 전구체 또는 양극재의 원료로 다양한 조성을 합성할 때 원소재로 사용됩니다.

2차전지에서 양극재는 배터리의 충/방전 시 양극재의 결정격자로부터 리튬이온을 방출 및 흡수하여 배터리 내에 전기에너지를 저장 및 사용할 수 있게 해주는 역할을 합니다.

양극재 조성은 크게 LCO(리튬 코발트 산화물)과 NCM(리튬 니켈-코발트-망간 산화물) 등으로 나뉘고, NCM은 다양한 배터리 적용분야에 따라 NCM111, NCM523, NCM622, NCM811, NCM9½½ 등으로 구분되며, 당사에서 공급하는 황산코발트, 황산니켈, 황산망간을 배합비율에 따라 다양한 조성의 양극재를 제조하게 됩니다.

과거에는 IT 제품에 주로 적용되는 LCO 양극재가 많이 사용되었으나, 최근 전기차(EV) 시장이 급격하게 성장함에 따라 고용량ㆍ고출력 구현이 가능한 하이니켈(High Ni) 양극재(니켈 비율 80% 이상)의 수요가 커지고 있으며, 황산니켈 제품의 중요성이 점차 커지고 있습니다.

당사에서 생산하는 황산코발트, 황산니켈 제품은 기존의 광산으로부터 추출된 제품과 비교하여 동등 또는 그 이상의 품질을 확보하였고, 소재를 추출하면서 발생하는 이산화탄소도 60~70% 절감할 수 있습니다.

당사에서는 전해채취의 방법으로도 니켈과 구리를 추출하여 전해니켈과 전해구리 형태의 제품을 생산하고 있는데, 이 제품들은 음극재 또는 산업용으로는 합금재료 및 도금용으로 사용이 되고 있습니다.

(3) 제품의 경기변동의 특성

당사의 제품 중 황산화(황산코발트, 황산니켈, 황산망간) 제품은 배터리 양극재의 기초 소재로 사용이 되고, 전해 제품은 산업용 기초 소재로 사용이 되므로, 계절적인 변동 요인은 거의 없습니다.

최근 전기차용 2차전지 시장은 경기 변동의 요인보다는 각국의 지원 정책 및 규제에 따른 변동 요인이 훨씬 큰 영향을 미친다고 볼 수 있습니다. 최근 유럽에서는 전기차용 배터리에 적용되는 양극재 소재인 코발트, 니켈, 리튬 등을 리사이클링 원료로 일정 비율 이상 사용해야 한다는 규제안을 발표한 바 있으며, 점차 그 규제가 강화되는 추세이므로 리사이클링 소재산업의 전망은 점점 더 밝아진다고 볼 수 있습니다.

2. 주요 제품 등의 가격변동추이

| (단위 : 원/Kg) |

|

품목 |

제7기 |

제6기 |

제5기 |

|

| 황산코발트(고상) (Metal기준) |

내수 |

38,697 | 88,170 |

49,328 |

|

수출 |

31,609 | 99,920 |

43,170 |

|

| 황산코발트(액상) (Metal기준) |

내수 |

38,462 | 75,750 |

50,437 |

|

수출 |

33,996 | - |

- |

|

| 니켈(메탈) |

내수 |

29,361 | 31,570 |

19,531 |

|

수출 |

28,572 | 25,300 |

20,809 |

|

| 황산니켈(고상) (Metal기준) |

내수 |

34,618 | 35,090 |

21,002 |

|

수출 |

24,499 | 24,280 |

18,152 |

|

| 황산니켈(액상) (Metal기준) |

내수 |

28,688 | 31,640 |

20,566 |

|

수출 |

- | - |

- |

|

주1) 상기 제품별 가격은 연간 평균 가격으로 산정하였습입니다.

3. 원재료 및 생산설비

1. 주요 원재료 개요

(1) 셀 제조사 공정 스크랩

셀 제조사에서 발생하는 공정 스크랩은 셀, 모듈, 팩을 제조하면서 각 공정 진행 중 양극활물질, 양극스크랩, 젤리롤, 전지, 모듈, 팩 등의 다양한 형태로 배출이 되며, 양산 셋업 초기에 많은 양이 발생하다가 공정이 안정화되면서 그 양이 조금씩 줄어드는 경향을 보입니다.

국내 뿐만이 아니라 전세계적으로 셀 제조사의 Capa가 급격히 증가하면서 발생하는 공정 스크랩의 양도 빠른 속도로 증가하고 있습니다. 다양한 형태의 공정 스크랩이 발생하는 만큼 형태별 특성에 최적화된 재활용 기술을 확보하여야 하며, 국내의 메이저 셀 제조사 3개 업체가 국내 뿐만이 아니라 전세계적 경쟁으로 Capa 확보를 위해 증설을 진행하고 있는 만큼 긴밀한 협력을 통해 국내 및 해외에서 발생하는 셀 제조사의 공정 스크랩을 확보하는 것이 중요합니다.

(2) 사용 후 배터리

기존의 사용 후 배터리는 IT, Mobile 분야의 핸드폰, 태블릿PC, 노트북, 보조배터리와 함께 전동공구 등에 적용된 배터리가 주를 이루었으나, 최근에는 점차 전기차에서 발생하는 폐배터리가 발생하기 시작하였고, 이미 수명이 다한 하이브리드자동차에 적용된 배터리가 상당수 발생하여 처리가 필요한 시점이 되었습니다.

정상적으로 수명이 다한 전기차 폐배터리는 2025~2027년부터 셀 제조사에서 발생하는 공정 스크랩을 능가하는 규모로 발생할 것으로 보이며, 이와는 별도로 배터리 불량 등에 기인한 전기차 리콜 물량 등이 간헐적으로 대규모의 양으로 발생하고 있기 때문에 전기차 폐배터리의 재활용은 이미 본격적으로 시작되었다 볼 수 있습니다. 또한, ESS(에너지저장장치) 사업이 본격적으로 시작된지 10년이 지나 수명을 다한 ESS 배터리가 발생하고 있고, 이에 대한 재활용이 본격적으로 논의되고 있습니다.

(3) 배터리파우더(Battery Powder, Black Powder)

셀 제조사 공정 스크랩 또는 사용 후 배터리로부터 물리적 전처리 등을 통하여 제조된 1차 가공품은 배터리파우더(Battery Powder) 또는 블랙파우더(Black Powder)라고 불립니다.

이 배터리파우더는 물리적 전처리 없이 습식제련 공정에 투입하여 당사에서 판매하는 황산코발트, 황산니켈, 황산망간, 탄산리튬의 형태로 2차 가공을 진행합니다. 당사는 물리적 전처리를 통해 1차 가공된 배터리파우더를 생산하지만, 경우에 따라서 시장에서 공급되고 있는 배터리파우더를 매입하여 사용하기도 합니다.

2. 주요 원재료 수급 상의 특성

(1) 셀 제조사 공정 스크랩

일반적으로 셀 제조사들은 매년 입찰로 공정 스크랩을 매각하고 있으며, 당사는 경쟁사 대비 우수한 기술력 및 원가 경쟁력을 바탕으로 원재료를 확보하고 있습니다.

하지만 공정 스크랩의 가격을 구성하고 있는 코발트, 니켈 등의 시세에 따라 변동하는 구조가 대부분이기에 당사 입장에서는 원활하고 안정적인 공정 스크랩 원재료 수급을 위해서는 입찰경쟁 보다는 수의계약을 선호합니다.

당사는 확보된 공정 스크랩을 셀 제조사와 협업하여 지정한 업체로 공급함으로써 당사가 추구하는 그린스트림(Green Stream, 배터리 원료를 다시 배터리 원료로)을 구현함과 동시에 안정적이고 친환경적인 자원순환 체계를 구축하고 있습니다.

(2) 사용 후 배터리

IT, Mobile 및 전동공구의 사용 후 배터리는 주로 자원순환센터, 재활용협회 등을 통하여 수거가 되는 시스템이 갖춰져 있어 센터 또는 협회 등과의 긴밀한 협력관계가 가장 중요한 수급 포인트가 됩니다.

전기차 배터리는 아직 법령이나 가이드라인이 명확하게 규정되어 있지 않고, 아직 시장이 개화되기 직전이므로 수급을 위한 주체가 구체화되어 있지 않습니다. 하지만 리콜 물량의 주체는 자동차 OEM이 분명하고 실제로 사용 후 배터리가 본격적으로 발생하기 시작하면 공업사, 폐차장, 보험사, 자동차 OEM, 해외의 경우 딜러社 등이 모두 수급의 주체가 될 수 있으므로 이들 모두와의 긴밀한 협력 관계를 유지하는 것이 중요한 것으로 판단됩니다.

ESS(에너지저장장치)의 경우 셀 제조사가 주로 처리하는 경우가 많아 셀 제조사를 통해 수급을 확보하는 노력이 필요합니다.

(3) 배터리파우더(Battery Powder, Black Powder)

원재료 재고 상황에 따라서 배터리파우더를 수급하여 안정적이고 탄력적인 원료 확보가 필요합니다. 셀 제조사의 공정스크랩을 분말 형태로 제공하는 업체들이 국내 포함 해외에도 다수 존재하는데, Major 전처리 업체들의 경우 직접 계약을 진행하는 노력이 필요합니다. 소규모 전처리 업체들의 경우 직접 또는 Trading 업체를 통해 계약 또는 입찰을 통하여 원재료를 수급하고 있습니다.

3. 원재료 매입 현황

|

품목 |

용도 |

매입액(비율) |

|

배터리파우더 |

황산코발트,황산니켈,전해니켈 탄산리튬,전해구리 등 생산 |

67,696백만원 (71%) |

| 배터리스크랩 등 | 28,225백만원 (29%) |

주1) 당사는 원료소싱(리사이클링파크)을 위해 진출한 해외(헝가리,말레이시아,인도) 종속기업에서는 전처리공정을 통해 배터리파우더를 제조하고 당사에 매출하는 형태를 취하고 있어, 원재료-배터리파우더-수입 항목에 포함되므로 상기 항목은 별도재무제표 기준으로 작성하였습니다.

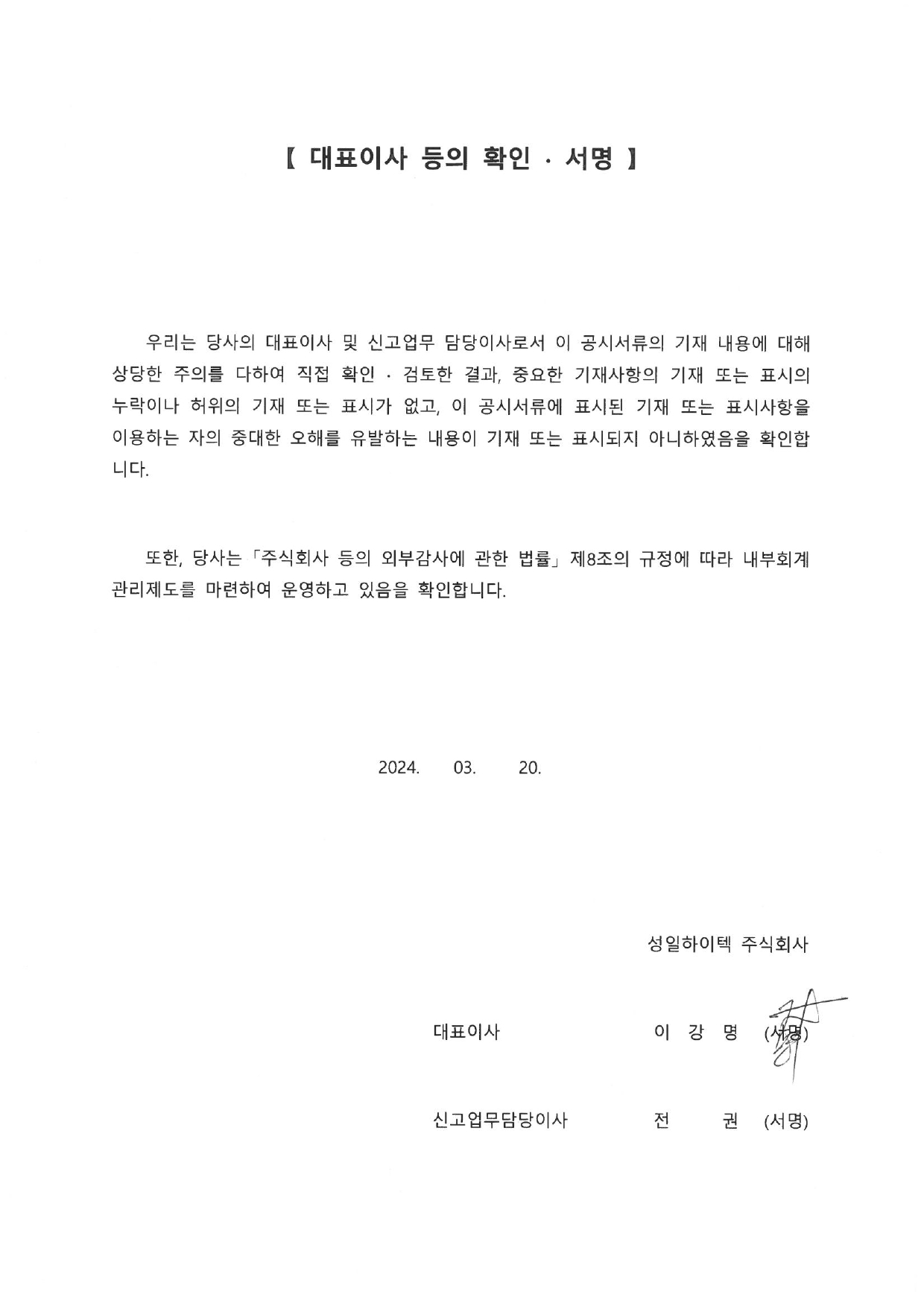

4. 주요 원재료 가격변동 추이

당사의 주요 원재료인 셀 제조사의 공정스크랩 및 사용 후 폐배터리의 형태가 매우 다양하므로 형태별로 원재료의 가격이 달라질 수 있으나, 기본적으로 2차전지의 주요 구성성분인 코발트 및 니켈 금속의 시세에 따라 변동합니다.

|

|

코발트 가격 현황(2021년 ~ 2023년) |

* 출처 : KOMIS 한국자원정보서비스

|

|

니켈 가격 현황(2021년 ~ 2023년) |

* 출처 : KOMIS 한국자원정보서비스

5. 생산능력 및 생산실적

주요제품의 생산실적

| (단위 : ton) |

|

제 품 명 |

제7기 | 제6기 |

제5기 |

|

황산코발트(금속환산량) |

1,162 | 1,213 |

1,381 |

|

황산니켈(금속환산량) |

1,681 | 1,698 |

1,561 |

|

전해니켈 |

977 | 1,089 |

1,162 |

|

황산망간(화합물중량) |

- | 888 |

1,114 |

|

리튬(화합물중량) |

1,474 | 1,948 |

875 |

|

전해구리 |

176 | 166 |

163 |

6. 생산설비의 현황 등

(1) 생산설비에 관한 사항

| (단위 : 천원) |

| 구 분 | 기초 | 취득(*1) | 처분 | 감가상각(*2) | 건설중인자산 대체(*3) |

기타(*4) | 사업결합으로 인한 취득 |

기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 10,363,672 | 3,760,523 | - | - | - | 69,015 | 4,065,694 | 18,258,904 |

| 건물 | 47,243,001 | 10,655,420 | - | (1,579,883) | 3,847,943 | 412,321 | 3,503,854 | 64,082,656 |

| 구축물 | 3,908,106 | 583,655 | (119,081) | (168,388) | - | 2,358 | 182,666 | 4,389,316 |

| 기계장치 | 51,665,644 | 5,547,737 | (237,070) | (8,752,143) | 9,800,052 | 639,720 | 2,080,366 | 60,744,306 |

| 차량운반구 | 874,294 | 559,537 | (2) | (543,069) | 158,089 | 543 | 562,765 | 1,612,157 |

| 공구와기구 | - | - | (3) | (4,432) | - | - | 9,706 | 5,271 |

| 비품 | 815,050 | 402,767 | (11,444) | (298,127) | 36,255 | 4,412 | 76,940 | 1,025,853 |

| 시설장치 | 753,742 | 1,013,560 | (284,483) | (667,681) | 12,500 | 2,842 | 861,816 | 1,692,296 |

| 건설중인자산 | 38,264,870 | 167,909,671 | - | - | (13,786,320) | 772,915 | 1,081,500 | 194,242,636 |

| 합 계 | 153,888,379 | 190,432,870 | (652,083) | (12,013,723) | 68,519 | 1,904,126 | 12,425,307 | 346,053,395 |

| (*1) | 정부보조금으로 취득한 344,427천원이 포함되어 있습니다. |

| (*2) | 정부보조금과 84,290천원이 상계되었습니다. |

| (*3) | 당기 중 확정급여형퇴직급여제도와 관련하여 퇴직급여로 인식된 금액 중 68,519천원이 건설중인자산으로대체되었습니다. |

| (*4) | 기존 자가사용목적으로 보유하던 토지 및 건물을 당기 중 임대수익을 얻기 위한 용도로 변경함에 따라 투자부동산으로 재분류한 381,445천원이 포함되어 있습니다. |

(2) 설비의 신설 및 매입계획

당사는 2차전지 폐스크랩의 폭발적인 증가에 따라 기존 공장으로는 처리 및 소재생산에 한계가 있어 전처리 설비 증설 및 군산 하이드로센터(습식제련) 제3공장 투자를 진행하고 있습니다.

가) 신규 하이드로센터 투자를 위해 새만금산업단지 내 22,817평을 새만금개발청으로부 부지를 임대하였으며, 2022년 9월 ~ 2024년 4월 총 투자금액은 2,250억원으로 예상하고 있습니다.

나) 새만금산업단지 내 약 4,536평 부지를 임대하여 BP 건조 및 NCM 액상 제조를 위한 투자를 진행 중이며, 2023년 12월 ~ 2024년 5월 총 투자금액은 약 170억원으로 예상하고 있습니다.

본 투자계획은 거시적인 환경 및 시장의 불안정성에 따라 실제 투자일정, 금액과 규모가 변동 될 수 있습니다.

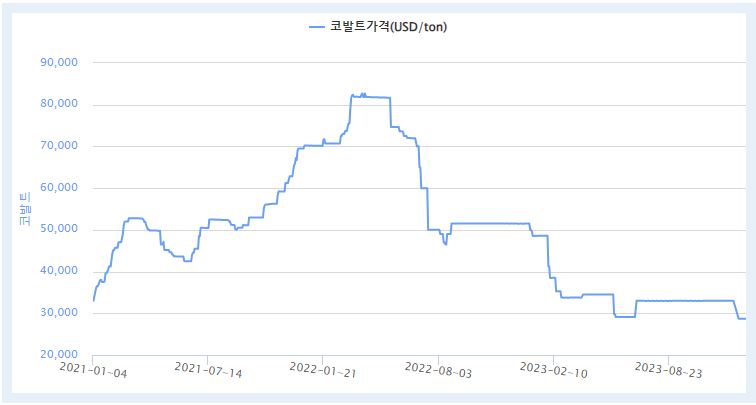

7. 제품별 생산공정도

|

|

* 2차전지 리사이클링 생상공정도 |

(1) 전처리 공정(Recycling Park)

- 방전 공정 : 저항형방전(열발생 방전), 회생형방전(전기회수 방전)

- 해체공정 : Cell단위 분해

- 열처리공정 : 유기물 제거

- 파/분쇄 공정 : Cell단위 배터리를 분말화

(2) 후처리 공정(습식제련, Hydro Center)

- 침출/불순물 제거 & Cu(구리) 회수공정

- 용매추출 공정 : 단계별 유가금속 추출

- 인산/탄산리튬 제조공정 : 인산리튬, 탄산리튬 제품화

- 제품 제조공정 : 황산코발트, 황산니켈 제품화

4. 매출 및 수주상황

1. 매출실적

| (단위 : 천원) |

| 매출유형 | 품목 | 2023년(제7기) | 2022년(제6기) | 2021년(제5기) | |

| 제품매출 | 2차전지 소재 | 내수 | 121,858,763 | 123,692,535 | 91,284,070 |

| 수출 | 37,708,236 | 55,624,446 | 17,263,409 | ||

| 합계 | 159,566,999 | 179,316,980 | 108,520,478 | ||

| 산업용 소재 | 내수 | 30,529,548 | 19,513,972 | 14,045,736 | |

| 수출 | 1,714,303 | 12,579,184 | 10,701,128 | ||

| 합계 | 32,243,851 | 32,093,155 | 24,746,863 | ||

| 기타제품 | 내수 | 49,896,100 | 47,908,512 | 11,274,936 | |

| 수출 | 3,602,894 | 10,238,760 | 2,590,874 | ||

| 합계 | 53,498,994 | 58,147,272 | 13,865,810 | ||

| 용역매출 | 내수 | 1,220,353 | 315,028 | 93,934 | |

| 기타매출 | 내수 | 837,590 | 23,087 | - | |

| 합 계 | 내수 | 204,342,354 | 191,453,134 | 116,698,676 | |

| 수출 | 43,025,433 | 78,442,390 | 30,555,411 | ||

| 합계 | 247,367,787 | 269,895,524 | 147,254,087 | ||

2. 판매경로, 방법, 전략, 주요 매출처 등

(1) 판매경로, 방법 및 주요 매출처

당사는 주력 제품군인 코발트 니켈 제품에 대해 삼성물산과 독점 판매계약을 체결하였으며, 판매계약 체결 기업은 당사의 제품 판매를 위해 시장조사, 기업내 보유한 영업망과 판매조직을 통해 신규 아이템 개발 및 신규 거래처 발굴 활동을 당사의 판매조직과 함께 수행하고 있습니다.

(2) 판매전략

기존 최종 수요 거래처들의 CAPA가 지속적 증가로 기존 수요처 중심으로 공급물량을 확대하되 일본 및 유럽의 신규 고객을 꾸준히 개발하여 지속적인 성장과 함께 안정적인 매출 창출을 계획, 진행을 하고 있습니다.

또한, 당사는 다양한 고객사 요구에 대응을 위해 다품종 리튬 2차전지 소재 및 다양한 형태의 화합물 신제품을 개발중에 있습니다.

5. 위험관리 및 파생거래

1. 자본위험관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 연결실체는 자본관리지표로 부채비율을 이용하고 있으며 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 연결재무제표의 금액을 기준으로 계산합니다.

당기말과 전기말 현재 연결실체의 부채비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 부채총계 | 250,938,124 | 129,315,240 |

| 자본총계 | 324,130,293 | 291,232,642 |

| 부채비율 | 77.42% | 44.40% |

2. 시장위험

1) 외환위험

연결실체는 제품수출 및 원재료수입거래 등과 관련하여 USD 등의 환율변동위험에 노출되어 있으며, 당기말과 전기말 현재 외화로 표시된 화폐성자산, 부채의 금액은다음과 같습니다.

| (당기말) | (단위 : USD, EUR, CNY, 천원) |

| 기초통화 | 외화자산 | 외화부채 | 외화자산 | 외화부채 |

|---|---|---|---|---|

| 원화환산금액 | 원화환산금액 | |||

| USD | 9,048,057 | 1,834,446 | 11,666,564 | 2,365,334 |

| EUR | 9,094,512 | 13,834,389 | 12,974,140 | 19,736,001 |

| CNY | 9 | - | 2 | - |

| 합 계 | 24,640,706 | 22,101,335 | ||

| (전기말) | (단위 : USD, EUR, 천원) |

| 기초통화 | 외화자산 | 외화부채 | 외화자산 | 외화부채 |

|---|---|---|---|---|

| 원화환산금액 | 원화환산금액 | |||

| USD | 13,547,689 | 721,201 | 17,168,986 | 913,977 |

| EUR | 15,542,822 | 11,733,323 | 21,001,461 | 15,854,066 |

| 합 계 | 38,170,447 | 16,768,043 | ||

당기말과 전기말 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 기초통화 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 930,123 | (930,123) | 1,625,501 | (1,625,501) |

| EUR | (676,186) | 676,186 | 514,740 | (514,740) |

| 합 계 | 253,937 | (253,937) | 2,140,241 | (2,140,241) |

상기 민감도 분석은 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 산출하였습니다.

2) 이자율위험

연결실체는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결실체는 이자율위험을 관리하기 위하여 고정금리부차입금과 변동금리부차입금의 적절한 균형을 유지하고 있습니다. 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

당기말과 전기말 현재 다른 모든 변수가 일정하고 이자율이 1%포인트 변동하는 경우를 가정할 때 변동금리부 차입금으로부터 12개월간 발생하는 이자비용의 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 금융부채: | ||

| 변동금리부 차입금 | 136,439,597 | 53,438,920 |

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 1%p 상승시 | 1%p 하락시 | 1%p 상승시 | 1%p 하락시 | |

| 이자비용 | 1,364,396 | (1,364,396) | 534,389 | (534,389) |

3. 신용위험

신용위험은 연결실체의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 연결실체는 신용위험을 관리하기 위하여 신용도가 일정수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다.

1) 당기말 현재 연결실체의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 |

| 현금성자산 | 30,459,652 |

| 단기금융상품 | 4,613,165 |

| 매출채권및기타채권 | 32,497,708 |

| 기타금융자산 | 10,424,831 |

| 미수수익 | 76,667 |

| 합 계 | 78,072,023 |

2) 당기말 현재 연결실체의 금융보증계약에 따른 신용위험의 최대노출정도는 다음과같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 |

|---|---|

| 금융보증계약(*) | 60,000,000 |

| (*) | 금융보증계약과 관련된 최대노출정도는 보증이 청구되면 연결실체가 지급하여야 할 최대금액입니다. 당기말 현재 동 금융보증계약과 관련하여 598,086천원이 재무상태표상 금융보증부채로 인식되어 있습니다. |

4. 유동성위험

유동성위험관리는 충분한 현금 및 시장성 있는 유가증권의 유지, 적절하게 약정된 신용한도금액으로부터의 자금 여력 및 시장포지션을 결제할 수 있는 능력 등을 포함하고 있습니다. 당기말과 전기말 현재 연결실체의 금융부채를 보고기간 종료일로부터 계약 만기일까지의 잔여기간에 따라 만기별로 구분한 내역은 다음과 같습니다.

| (당기말) | (단위 : 천원) |

| 구 분 | 장부금액 | 계약 현금흐름 | 1년 이내 | 1년 이후 |

|---|---|---|---|---|

| 매입채무및기타채무 | 28,619,047 | 28,619,048 | 28,138,607 | 480,441 |

| 차입금 | 191,781,654 | 219,578,448 | 89,801,656 | 129,776,792 |

| 금융보증부채(*1) | 598,086 | 60,000,000 | 60,000,000 | - |

| 비유동기타금융부채(*2) | 12,664,388 | 18,545,712 | - | 18,545,712 |

| 리스부채 | 3,954,384 | 7,005,428 | 1,209,727 | 5,795,701 |

| 미지급비용 | 2,533,286 | 2,533,286 | 2,494,304 | 38,982 |

| 합 계 | 240,150,845 | 336,281,922 | 181,644,294 | 154,637,628 |

| (*1) | 금융보증부채의 경우, 보증의 최대금액을 보증이 요구될 수 있는 가장 이른 기간에 배분하였습니다. |

| (*2) | 연결재무제표에 대한 주석 40에서 설명한 바와 같이, 풋옵션 보유자가 옵션의 행사가능시점에 전액을 행사한다면 연결실체가 계약상 지급하여야 할 최대금액입니다. |

| (전기말) | (단위 : 천원) |

| 구 분 | 장부금액 | 계약 현금흐름 | 1년 이내 | 1년 이후 |

|---|---|---|---|---|

| 매입채무및기타채무 | 33,147,819 | 33,147,820 | 32,747,983 | 399,837 |

| 차입금 | 72,838,920 | 83,723,569 | 46,914,408 | 36,809,161 |

| 사채 | 1,675,123 | 1,740,000 | 1,740,000 | - |

| 리스부채 | 3,721,253 | 6,654,014 | 957,332 | 5,696,682 |

| 파생상품부채(*) | 4,634,369 | 18,545,712 | - | 18,545,712 |

| 미지급비용 | 4,349,407 | 4,349,407 | 4,349,407 | - |

| 합 계 | 120,366,891 | 148,160,522 | 86,709,130 | 61,451,392 |

| (*) | 연결재무제표에 대한 주석 40에서 설명한 바와 같이, 풋옵션 보유자가 옵션의 행사가능시점에 전액을 행사한다면 연결실체가 계약상 지급하여야 할 최대금액입니다. |

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

해당사항 없습니다.

2. 연구개발활동 현황

(1) 연구개발 조직의 개요

성일하이텍 부설연구소는 축적해온 2차전지 재활용 기술과 지속적인 R&D를 통하여 국내외 2차전지 재활용 시장을 주도하며 차세대 전지 재활용과 같이 향후 변화할 산업에 대비하는 연구개발을 진행하고 있습니다.

2차전지 시장이 성장함에 따라 재활용 시장에서 기술 경쟁이 강화되고 있습니다. 성일하이텍 R&D 팀은 지난 20여년간 지속적인 연구를 통하여 전자재료 스크랩에서 유가금속의 회수에 관한 선제 기술을 확보하고 있기에 현 시장의 선두에 있습니다.

성일하이텍 부설연구소는 리싸이클링 파크(물리적 전처리), 하이드로 센터(습식제련) 공정의 효율 증대화와 경제성 향상을 위한 아낌없는 투자와 끊임없는 노력을 통하여 신규 공정 개발과 이를 통한 경쟁력을 확보하고 있습니다.

분기별 R&D 과제 발표를 통하여 경영관리, 제조, 영업, 품질 등 타 부서와 교류를 활발히 하여 업무 효율을 증대하고 있습니다.

또한 학계와 연구기관과의 협업을 진행하며 정부연구개발과제에 참여할 뿐만 아니라 기획 및 발굴도 진행하며 기술 경쟁력을 강화하고 있습니다.

(2) 연구개발인력 구성

| 학력 | 박사 | 석사 | 학사 | 기타 | 합계 |

| 인원수 | 1 | 10 | 4 | - | 15 |

(3) 연구개발비용

| (단위 : 천원) |

| 과 목 | 2023년 (제7기) |

2022년 (제6기) |

2021년 (제5기) |

비고 | |

| 연구개발비용 총계 | 2,025,575 | 1,733,741 | 1,585,897 | - | |

| (정부보조금) | (1,387,024) | (1,049,667) | (888,478) | - | |

| 연구개발비용 계 | 638,551 | 684,074 | 697,419 | - | |

| 회계처리 | 판매비와관리비 | 638,551 | 684,074 | 624,056 | - |

| 제조경비 | - | - | 73,363 | - | |

| 개발비(무형자산) | - | - | - | - | |

| 기타 | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.30% | 0.29% | 0.50% | - | |

주1) 상기금액은 별도재무제표 기준으로 작성되었습니다.

(4) 연구개발실적 및 진행

(가) 최근 연구개발 실적(3년 이내)

| (단위 : 천원) |

|

연구과제명 |

주관부서 |

연구기간 |

정부출연금 |

관련제품 |

비고 |

|

Li계 폐부품 해체시스템 및 |

한국환경산업 |

2016.08.01 ~2021.04.30 |

3,360,000 |

황산코발트 |

완료 |

| 액상형 재활용 황산금속(Ni,Co,Mn) 소재를 이용한 Ni90%이상 저단가 고용량 (≥215mAh/g) 하이니켈 NCM 양극소재 개발 |

한국산업 |

2021.04.01 ~2022.12.31 |

2,200,000 |

양극소재 |

완료 |

(나) 연구개발 진행 내역

| (단위 : 천원) |

|

연구과제명 |

주관부서 |

연구기간 |

정부출연금 |

관련제품 |

비고 |

| (총괄) 중대형 폐리튬 2차전지의 고효율친환경 자원 재활용 기술 및 2차전지 원료화 기술개발 |

한국산업기술 평가원 |

2020.04.01 ~2024.12.31 |

100,000 /100,000 |

황산코발트 황산니켈 수산화리튬 |

진행 |

|

(1세부) 회수자원의 고부가가치화를 위한 습식제련 고도화 기술개발 |

한국산업기술 평가원 |

2020.04.01 ~2024.12.31 |

5,616,000 /2,815,000 |

황산코발트 황산니켈 수산화리튬 |

진행 |

|

(총괄) 리튬이차전지 핵심부품용 희소금속의 순환자원화 및 응용기술 개발 |

한국산업기술 평가관리원 |

2022.04.01 |

100,000 |

황산니켈 탄산리튬 |

진행 |

|

(1 세부) 유기산 사용 친환경 침출공정 개발 및 폐수 무방류 공정개발을 통한 이차전지용 소재 연간 1,000톤급 제조 공정 기술 개발 |

한국산업기술 평가관리원 |

2022.04.01 |

6,764,000 |

황산니켈 탄산리튬 |

진행 |

|

전기자동차용 폐이차전지 재활용 방전 및 스마트 해체 공정기술개발 |

한국환경산업기술원 |

2022.04.01 |

4,100,000 /1,000,000 |

배터리파우더 |

진행 |

|

저탄소 자원 순환을 위한 폐배터리 안전해체, 저손상 분리 양극 재제조 최적화 기술 개발 |

한국에너지기술평가원 |

2022.04.01 |

12,000,000 /1,260,000 |

양극소재 |

진행 |

|

(수요) 다품종 EV 폐배터리팩의 재활용을 위한 인간-로봇 협업 해체 작업 기술 개발 |

한국산업기술 평가관리원 |

2022.04.01 |

6,880,000 /0 |

배터리셀 |

진행 |

7. 기타 참고사항

1. 지적재산권 현황

당사는 기술개발을 통해 현재까지 국내 등록 18건, 출원 1건과 해외 등록 5건의 특허를 등록하였으며 지속적인 기술개발을 통해 기술의 고도화 및 기술보호를 추진하고 있습니다.

|

특허명 |

국내국외 |

등록번호 |

등록날짜 |

권리자 |

비고 |

|

망간 분리 방법 및 장치 |

국내 |

10-1174731 |

20120809 |

성일하이텍(주) 생산기술연구원 |

- |

|

칼슘 및 마그네슘 분리방법 및 분리장치 |

국내 |

10-1383756 |

20140430 |

성일하이텍(주) | - |

|

연속 냉각결정화를 이용한 고순도 황산니켈 제조 방법 |

국내 |

10-1358961 |

20140127 |

성일하이텍(주) | - |

|

용매추출법을 이용한 리튬 함유 폐액으로부터 |

국내 |

10-1563338 |

20151020 |

성일하이텍(주) |

- |

|

리튬 2차전지의 코발트 추출잔액으로부터 |

국내 |

10-1584120 |

20160105 |

성일하이텍(주) | - |

|

폐전지의 리튬폐액을 활용한 |

국내 |

10-1604954 |

20160314 |

성일하이텍(주) | - |

|

리튬 함유 폐액으로부터 인산리튬 제조방법 |

국내 |

10-1753092 |

20170627 |

성일하이텍(주) | - |

|

리튬 함유 폐액으로부터 고상의 탄산리튬 제조방법 |

국내 |

10-1773439 |

20170825 |

성일하이텍(주) | - |

|

리튬 함유 폐액으로부터 고상의 리튬염 제조방법 |

국내 |

10-1771596 |

20170821 |

성일하이텍(주) | - |

|

인산리튬으로부터 산리튬액 제조방법 및 |

국내 |

10-1798998 |

20171113 |

성일하이텍(주) | - |

|

리튬염으로부터 고상의 탄산리튬 제조방법 |

국내 |

10-1803380 |

20171124 |

성일하이텍(주) | - |

|

배터리 커팅 방전기 |

국내 |

10-1827824 |

20180205 |

지질자원연구원 성일하이텍(주) |

- |

|

배터리 소성 처리장치 |

국내 |

10-1830312 |

20180212 |

성일하이텍(주) | - |

|

배터리 소성 및 소성가스 집진 처리방법 |

국내 |

10-1830309 |

20180212 |

성일하이텍(주) | - |

|

리튬 함유 용액으로부터 고순도의 탄산리튬 회수방법 |

국내 |

10-1839460 |

20180312 |

성일하이텍(주) | - |

|

리튬 함유 용액에서 증발농축을 이용한 |

국내 |

10-1871178 |

20180620 |

성일하이텍(주) | - |

|

폐배터리 해체장치 및 이를 이용한 폐배터리 해체방법 |

국내 |

10-1999677 |

20190708 |

지질자원연구원 성일하이텍(주) |

- |

|

활성탄 재생장치 |

국내 |

10-1707598 |

20170210 |

성일하이텍(주) |

- |

| 리튬이차전지 재활용 공정을 위한 전처리 방법 | 국내 | 10-2022-0173870 | 20221213 | 성일하이텍(주) | 출원 |

|

METHOD FOR PREPARING SOLID LITHIUM SALT |

국외/미국 |

10-850989 |

20201201 |

성일하이텍(주) | - |

|

METHOD FOR PRODUCING LITHIUM PHOSPHATE |

국외/미국 |

10-566664 |

20200218 |

성일하이텍(주) | - |

|

BATTERY THERMAL TREATMENT APPARATUS |

국외/유럽 |

3460327 |

20210217 |

성일하이텍(주) |

헝가리, 폴란드 |

|

BATTERY THERMAL TREATMENT APPARATUS |

국외/미국 |

16/134,646 |

20180918 |

성일하이텍(주) | |

| 리튬이차전지 재활용 공정을 위한 전처리 방법 | 국외 | PCT/KR2023/020290 | 20231211 | 성일하이텍(주) |

2. 법률/규정 등의 규제사항

당사의 사업과 관련하여 영향을 미치는 인허가사항과 관련 법령은 아래와 같습니다.

| 인허가 | 관련법령 |

| 대기배출시설 설치 허가 | 대기환경보전법제23조제1항 |

| 폐수배출시설 설치 허가 | 물환경보전법 제33조제1항 |

| 비점오염원 설치신고 | 물환경보전법 제53조제1항 |

| 위험물제조소등의 완공검사필증 | 위험물안전관리법 시행령 제10조제2항 |

| 유해화학물질 사용업 허가 | 화학물질관리법 제28조제4항 |

| 유해화학물질 제조업 허가 | |

| 일반폐기물 종합재활용업 허가 | 폐기물관리법 제25조제3항 |

| 지정폐기물 종합재활용업 허가 |

3. 국내외 이차전지(재활용) 시장 현황

(1) 이차전지 재활용 시장 전망

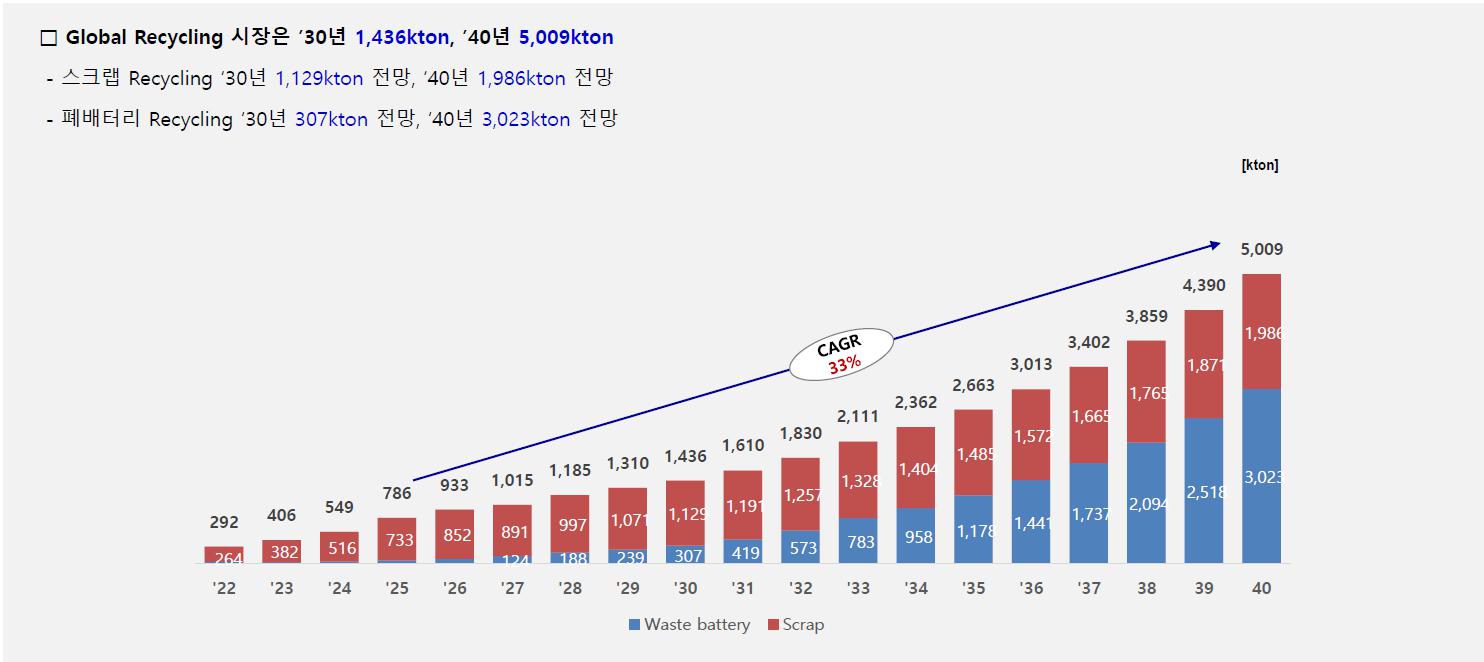

글로벌 시장 조사 기관에 따르면 글로벌 폐배터리 시장은 연평균 33% 성장하여 204 0년에는 그 규모가 약 68조 원, 2050년은 최대 600조원 규모에 달할 것으로 전망한 바 있으며, 여러 국가의 글로벌 배터리 제조사들이 앞다투어 폐배터리 재활용 시장 에 뛰어들고 있습니다.

|

|

<글로벌 이차전지 재활용 시장 전망(참고 : SNE리서치)> |

전기차(EV) 시장의 수요가 치솟고 있음에 따라, 세계 각국은 기후 변화에 따른 온실 가스 규제를 위해 전기차 보급에 힘을 쓰고 있으며 시장 선점에 박차를 가하고 있습 니다. 무엇보다 폐배터리 매립이나 소각은 심각한 환경오염을 일으키며, 핵심 소재인리튬, 코발트 등도 채굴량이 한정적이어서 배터리 재활용에 대한 필요성이 더욱 부 각 받고 있습니다.

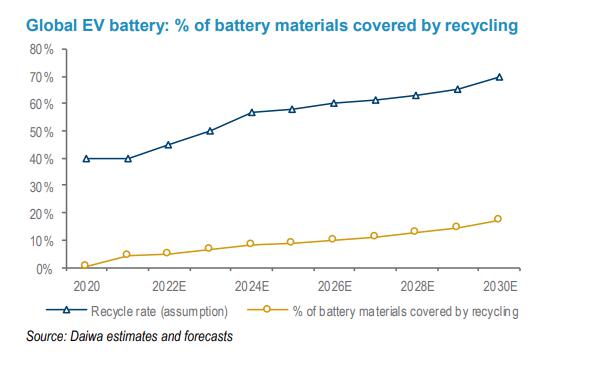

|

|

<이차전지 재활용을 통한 배터리 소재회수 예상량(참고 : Daiwa Battery Recycling) |

(2) 주요 국가 핵심 광물 관련 법안

미국 및 유럽은 글로벌 배터리 공급망을 자국 내에서 형성하기 위해 각각 미국의 인 플레인션 감축법(Inflation Reduction Act 이하 IRA)과 유럽연합(EU)의 '핵심 원자재법'(Critical Raw Materials Act·이하 CRMA)를 발표하였습니다. 이를 통해 배터리원자재의 역내 수요 및 리사이클 활용 비율 제시 등, 각 국의 전기차 세액 공제 및 자 국내 원자재 활용 방안을 구축하고 있습니다. 이를 통해 자국 및 우호 국가로부터 핵심 원자재를 안정적으로 공급받을 수 있는 강력한 가치 사슬망을 구축하고, 해외 우 려 집단으로부터 피해를 최소화 하는 규제 정책을 실행하고 있음을 알 수 있습니다.

향후 전기차에서 나오는 폐배터리에 대한 활용방안의 시급성이 커지고 있으며 세계 각국은 폐배터리 처리에 골몰하고 있으며 일부 당국은 배터리 핵심소재의 재활용 비 중을 공개하였으며 탄소 중립 규제에 대한 발표가 이어지고 있습니다. 유럽의 경우 EU핵심 원자재법 (CRMA)은 오는 2030년까지 EU 연간 전략원자재 소비량의 10% 추출, 40% 가공, 15% 재활용 역량을 보유하는 내용을 담았습니다. 또한 EU 연간 소비량의 65% 이상을 단일한 제 3국에 의존하지 않도록 수입 다변화에 나서고 있습니다.미국의 경우 최근 발효한 IRA(인플레이션 감축법)에 따라 양극활 물질 등 구성소재를제조하는 과정이 미국뿐만 아니라 한국 등 FTA 체결국에서 가공된 양극활 물질 등 구성소재의 부가가치도 광물요건 비중에 판단 시 산입된 법안을 구축 하였습니다.

(3) 리사이클 산업에 대한 영향

여기에 당사의 주요 생산 제품인 니켈, 코발트, 리튬 등 전기차 배터리에 사용되는 광물의 경우 수요가 늘며 코발트, 흑연 등 일부 광물은 중국을 비롯한 특정 국가에 대한의존도가 큰 상황입니다. 특히 리튬의 경우 리튬이온 배터리에 반드시 필요한 소재지만 생산량을 단시간에 급격히 늘리기도 어렵고 리튬 정제 국가가 칠레와 중국으로 크게 쏠려 있어 공급 차질이 우려되고 있습니다. 이는 배터리 생태계 전반을 위협하는 요인이며 향후 수급 불안과 원산지 문제를 촉발 할 수 있으므로 공급선의 다변화 및 리사이클의 필요성이 대두되고 있습니다. 이에 따라 당사는 기존 해외공장의 배터리 처리능력을 향상시키고 해외 시장 진출을 통해 고객사의 니즈를 충족함과 동시에 고객의 중요한 파트너로 자리매김 하고자 합 니다.

(4) 해외 진출 경쟁력

당사는 아시아/유럽/미주 지역 등 주요 권역에 모두 진출한 유일한 리사이클러로서, 향후 권역별 각종 규제가 강화될 것을 대비하여 기존 해외 공장의 증설과 더불어 전 세계적으로 리사이클링파크(전처리 공장) 및 하이드로센터(습식제련 공장)를 확장을진행하고 있습니다. 현지 거점의 구축을 통해 초기 선점 효과가 경쟁력으로 이어질 것으로 판단됩니다. 현지 거대 시장의 주요 업체들과의 협업관계를 통해 적극적인 리사이클링사업을 추진하며 전기차 공급망 내에서 배터리광물의 안정적인 공급과 더 불어 탄소발자국 절감 등 친환경 목표 달성을 위한 산업 내 역할을 수행해나 갈 예정 입니다. 유럽 및 미주 지역 진출과 함께 신흥국 진출 전략도 함께 추진 중입니다. 성일하이텍의 리사이클링 기술을 통해 그린머티리얼을 생산하는 그린팩토리의 거점을 확대 하고 당사의 리사이클 벨류 체인을 형성시킬 것입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 천원) |

| 구 분 | 제7기 (2023년) |

제6기 (2022년) |

제5기 (2021년) |

|

[유동자산] ㆍ현금및현금성자산 ㆍ단기금융상품 [비유동자산] ㆍ장기기타채권 ㆍ사용권자산 ㆍ기타비유동자산 |

145,951,587 30,489,481 4,613,165 10,424,831 28,750,840 59,955,857 1,272,833 10,444,580 429,116,830 3,452,559 346,053,395 3,326,712 7,876,245 21,716,617 43,124,883 3,566,419 |

215,337,851 104,616,731 4,937,880 28,208,920 14,638,322 56,222,162 - 6,713,836 205,210,032 2,378,204 153,888,379 176,300 6,339,567 30,161,070 9,868,392 2,398,120 |

75,651,465 21,578,357 1,278,047 - 9,151,969 39,757,257 119,639 3,766,192 123,942,868 1,153,049 106,632,339 208,800 675,358 3,460,375 10,839,793 973,152 |

| 자산총계 | 575,068,417 | 420,547,882 | 199,594,333 |

|

[유동부채] [비유동부채] |

120,435,283 130,502,841 |

88,672,931 40,642,309 |

56,550,752 |

| 부채총계 | 250,938,124 | 129,315,240 | 90,349,518 |

|

지배기업소유주지분 [자본잉여금] [기타자본구성요소] [이익잉여금(결손금)] |

309,191,525 6,021,213 256,272,035 (8,674,130) 55,572,407 14,938,768 |

291,343,024 5,964,930 255,937,207 (1,334,917) 30,775,804 (110,381) |

109,209,390 |

| 자본총계 | 324,130,293 | 291,232,642 |

109,224,815 |

|

관계·공동기업 투자주식의 평가방법 |

지분법 |

지분법 |

지분법 |

|

(2023.01.01.~ 2023.12.31.) |

(2022.01.01.~ 2022.12.31.) |

(2021.01.01.~ 2021.12.31.) |

|

|

매출액 영업이익(영업손실) 기본주당순이익(손실) |

247,367,787 (8,338,433) 25,234,063 24,796,604 437,459 2,068 2,027 10 |

269,895,521 48,313,489 39,143,962 39,291,238 (147,276) 3,856 원 3,667 원 8 |

147,254,085 16,857,980 (8,773,646) (8,789,089) 15,442 (1,333)원 (1,333)원 5 |

나. 요약별도재무정보

| (단위 : 천원) |

| 구 분 | 제7기 (2023년) |

제6기 (2022년) |

제5기 (2021년) |

|

[유동자산] ㆍ현금및현금성자산 ㆍ단기금융상품 [비유동자산] ㆍ장기기타채권 ㆍ무형자산 ㆍ사용권자산 ㆍ기타비유동금융자산 |

111,952,173 19,536,310 1,500,000 10,424,831 30,912,088 39,009,117 401,481 10,168,346 418,608,592 17,989,441 287,059,397 234,463 6,534,503 61,388,941 41,835,427 - 3,566,420 |

198,801,135 83,473,010 1,500,000 28,208,920 23,380,251 52,340,112 - 4,898,843 199,912,099 22,061,374 124,104,203 176,300 5,157,990 36,882,104 9,132,008 425,367 1,972,753 |

58,304,218 16,967,310 - - 9,246,388 30,017,538 11,477 2,061,503 128,690,943 20,457,276 90,177,810 208,800 337,172 5,752,710 10,750,185 33,834 973,152 |

| 자산총계 | 530,560,766 | 393,713,234 | 186,995,161 |

|

[유동부채] [비유동부채] |

86,604,275 120,183,539 |

65,447,960 39,821,964 |

44,547,585 33,663,450 |

| 부채총계 | 206,787,814 | 105,269,923 | 78,211,035 |

|

[자본금] [자본잉여금] [기타자본구성요소] [이익잉여금(결손금)] |

6,021,213 256,272,035 (2,159,888) 63,639,592 |

5,964,930 255,937,207 (1,009,637) 27,550,811 |

4,461,824 113,373,179 (336,860) (8,714,017) |

| 자본총계 | 323,772,952 | 288,443,311 | 108,784,126 |

|

종속·관계·공동기업 투자주식의 평가방법 |

종속: 원가법 |

종속: 원가법 |

종속: 원가법 |

|

(2023.01.01.~ 2023.12.31.) |

(2022.01.01.~ 2022.12.31.) |

(2021.01.01.~ 2021.12.31.) |

|

|

매출액 영업이익(영업손실) |

211,803,036 108,824 36,088,781 3,009 2,951 |

232,314,246 42,847,425 36,264,828 3,559 원 3,449 원 |

138,486,972 13,660,427 (10,152,208) (1,539)원 (1,539)원 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 7 기 2023.12.31 현재 |

|

제 6 기 2022.12.31 현재 |

|

제 5 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

145,951,587,112 |

215,337,850,540 |

75,651,465,161 |

|

현금및현금성자산 |

30,489,480,594 |

104,616,731,424 |

21,578,357,460 |

|

단기금융상품 |

4,613,165,344 |

4,937,880,000 |

1,278,047,625 |

|

기타금융자산 |

10,424,831,135 |

28,208,919,632 |

0 |

|

매출채권 및 기타채권 |

28,750,839,581 |

14,638,321,542 |

9,151,969,943 |

|

재고자산 |

59,955,856,867 |

56,222,161,723 |

39,757,257,624 |

|

당기법인세자산 |

1,272,833,053 |

0 |

119,639,988 |

|

유동파생상품자산 |

0 |

718,830,084 |

0 |

|

기타유동자산 |

10,444,580,538 |

5,995,006,135 |

3,766,192,521 |

|

비유동자산 |

429,116,830,033 |

205,210,031,731 |

123,942,868,570 |

|

장기기타채권 |

3,452,558,507 |

2,378,204,149 |

1,153,049,326 |

|

유형자산 |

346,053,395,038 |

153,888,378,533 |

106,632,339,350 |

|

무형자산 |

3,326,712,130 |

176,300,000 |

208,800,000 |

|

투자부동산 |

379,246,581 |

0 |

0 |

|

사용권자산 |

7,876,244,731 |

6,339,566,984 |

675,358,190 |

|

관계및공동기업투자 |

21,716,616,690 |

30,161,070,471 |

3,460,375,316 |

|

순확정급여자산 |

0 |

425,366,614 |

0 |

|

이연법인세자산 |

43,124,883,456 |

9,868,392,080 |

10,839,793,488 |

|

기타비유동금융자산 |

3,187,172,900 |

1,972,752,900 |

973,152,900 |

|

자산총계 |

575,068,417,145 |

420,547,882,271 |

199,594,333,731 |

|

부채 |

|||

|

유동부채 |

120,435,283,164 |

88,672,931,328 |

56,550,752,290 |

|

매입채무및기타채무 |

28,138,606,510 |

32,747,982,565 |

24,685,323,015 |

|

단기차입금 |

78,187,057,129 |

38,725,870,078 |

24,146,580,000 |

|

유동성장기부채 |

5,300,656,000 |

4,367,320,000 |

4,962,450,000 |

|

유동사채 |

0 |

1,675,122,792 |

557,902,905 |

|

유동 리스부채 |

1,064,209,481 |

826,985,987 |

336,737,245 |

|

당기법인세부채 |

114,822,010 |

4,575,597,377 |

96,801,185 |

|

유동충당부채 |

0 |

300,000,000 |

0 |

|

기타 유동부채 |

7,629,932,034 |

5,454,052,529 |

1,764,957,940 |

|

비유동부채 |

130,502,840,755 |

40,642,308,637 |

33,798,766,269 |

|

장기기타채무 |

480,440,956 |

399,836,609 |

428,036,109 |

|

장기차입금 |

108,293,940,693 |

29,745,730,000 |

21,875,050,000 |

|

비유동사채 |

0 |

0 |

1,589,739,843 |

|

전환상환우선주부채 |

0 |

0 |

8,231,099,420 |

|

기타금융부채 |

13,262,474,526 |

0 |

0 |

|

비유동파생상품부채 |

0 |

4,634,369,125 |

0 |

|

비유동 리스부채 |

2,890,174,849 |

2,894,267,506 |

273,987,683 |

|

순확정급여부채 |

548,474,502 |

0 |

794,489,730 |

|

장기종업원급여부채 |

112,448,702 |

80,448,933 |

70,087,375 |

|

이연법인세부채 |

707,822,753 |

90,035,613 |

29,587,820 |

|

기타 비유동 부채 |

236,124,431 |

351,915,205 |

506,688,289 |

|

비유동충당부채 |

3,970,939,343 |

2,445,705,646 |

0 |

|

부채총계 |

250,938,123,919 |

129,315,239,965 |

90,349,518,559 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

309,191,525,091 |

291,343,023,789 |

109,209,390,459 |

|

자본금 |

6,021,213,000 |

5,964,929,500 |

4,461,824,500 |

|

자본잉여금 |

256,272,035,184 |

255,937,207,108 |

113,373,179,707 |

|

기타자본구성요소 |

(8,674,130,279) |

(1,334,916,529) |

(110,179,875) |

|

이익잉여금(결손금) |

55,572,407,186 |

30,775,803,710 |

(8,515,433,873) |

|

비지배주주지분 |

14,938,768,135 |

(110,381,483) |

35,424,713 |

|

자본총계 |

324,130,293,226 |

291,232,642,306 |

109,244,815,172 |

|

자본과부채총계 |

575,068,417,145 |

420,547,882,271 |

199,594,333,731 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

매출액 |

247,367,786,854 |

269,895,520,527 |

147,254,085,793 |

|

매출원가 |

224,976,034,050 |

201,282,366,354 |

119,989,002,097 |

|

매출총이익 |

22,391,752,804 |

68,613,154,173 |

27,265,083,696 |

|

판매비와관리비 |

30,730,186,032 |

20,299,665,616 |

10,407,103,614 |

|

영업이익(손실) |

(8,338,433,228) |

48,313,488,557 |

16,857,980,082 |

|

지분법손익 |

(3,814,195,042) |

1,896,800,150 |

1,788,259,135 |

|

금융수익 |

9,836,775,576 |

10,434,771,972 |

1,811,821,479 |

|

금융비용 |

9,971,868,752 |

10,304,781,019 |

29,383,704,295 |

|

기타수익 |

1,849,927,174 |

1,060,005,647 |

257,585,435 |

|

기타비용 |

1,216,077,062 |

1,840,323,342 |

982,186,199 |

|

법인세비용차감전순이익(손실) |

(11,653,871,334) |

49,559,961,965 |

(9,650,244,363) |

|

법인세비용(수익) |

(36,887,933,847) |

10,416,000,015 |

(876,598,194) |

|

당기순이익(손실) |

25,234,062,513 |

39,143,961,950 |

(8,773,646,169) |

|

기타포괄손익 |

(801,605,822) |

(1,223,267,217) |

(57,563,635) |

|

후속적으로 당기손익으로 재분류되지 않는 기타포괄손익 |

(1,165,961,967) |

(372,006,231) |

(446,558,627) |

|

확정급여제도의 재측정요소 |

(1,142,317,985) |

(364,531,304) |

(446,558,627) |

|

지분법자본변동 |

(23,643,982) |

(7,474,927) |

0 |

|

후속적으로 당기손익으로 재분류되는 기타포괄손익 |

364,356,145 |

(851,260,986) |

388,994,992 |

|

현금흐름위험회피손익 |

0 |

0 |

4,460,234 |

|

지분법자본변동 |

18,384,404 |

(300,770,152) |

213,236,043 |

|

해외사업장환산차이 |

345,971,741 |

(550,490,834) |

171,298,715 |

|

총포괄손익 |

24,432,456,691 |

37,920,694,733 |

(8,831,209,804) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유지분 |

24,796,603,476 |

39,291,237,583 |

(8,789,089,064) |

|

비지배지분 |

437,459,037 |

(147,275,633) |

15,442,895 |

|

포괄손익의 귀속 |

|||

|

지배기업의 소유지분 |

23,994,855,421 |

38,066,500,929 |

(8,848,434,797) |

|

비지배지분 |

437,601,270 |

(145,806,196) |

17,224,993 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

2,068 |

3,856 |

(1,333) |

|

희석주당이익(손실) (단위 : 원) |

2,027 |

3,667 |

(1,333) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배주주지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금(결손금) |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

2,912,155,000 |

14,228,476,042 |

(50,511,432) |

273,655,191 |

17,363,774,801 |

18,199,720 |

17,381,974,521 |

|

유상증자 |

232,610,000 |

16,262,715,640 |

0 |

0 |

16,495,325,640 |

0 |

16,495,325,640 |

|

주식선택권의 행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권 |

0 |

298,888,196 |

0 |

0 |

298,888,196 |

0 |

298,888,196 |

|

전환사채의 보통주 전환 |

529,464,500 |

16,450,294,994 |

0 |

0 |

16,979,759,494 |

0 |

16,979,759,494 |

|

전환상환우선주부채의 전환 |

787,595,000 |

64,126,883,926 |

0 |

0 |

64,914,478,926 |

0 |

64,914,478,926 |

|

전환상환우선주부채의 발행 |

0 |

2,005,920,909 |

0 |

0 |

2,005,920,909 |

0 |

2,005,920,909 |

|

지분법자본변동 |

0 |

0 |

213,236,043 |

0 |

213,236,043 |

0 |

213,236,043 |

|

확정급여제도의 재측정요소 |

0 |

0 |

(446,558,627) |

0 |

(446,558,627) |

0 |

(446,558,627) |

|

현금흐름위험회피 평가손익 |

0 |

0 |

4,460,234 |

0 |

4,460,234 |

0 |

4,460,234 |

|

해외사업환산차이 |

0 |

0 |

169,193,907 |

0 |

169,193,907 |

1,782,098 |

170,976,005 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

당기순이익(손실) |

0 |

0 |

0 |

(8,789,089,064) |

(8,789,089,064) |

15,442,895 |

(8,773,646,169) |

|

2021.12.31 (기말자본) |

4,461,824,500 |

113,373,179,707 |

(110,179,875) |

(8,515,433,873) |

109,209,390,459 |

35,424,713 |

109,244,815,172 |

|

2022.01.01 (기초자본) |

4,461,824,500 |

113,373,179,707 |

(110,179,875) |

(8,515,433,873) |

109,209,390,459 |

35,424,713 |

109,244,815,172 |

|

유상증자 |

1,345,000,000 |

128,693,131,600 |

0 |

0 |

130,038,131,600 |

0 |

130,038,131,600 |

|

주식선택권의 행사 |

17,129,000 |

802,382,864 |

0 |

0 |

819,511,864 |

0 |

819,511,864 |

|

주식선택권 |

0 |

4,065,317,477 |

0 |

0 |

4,065,317,477 |

0 |

4,065,317,477 |

|

전환사채의 보통주 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환상환우선주부채의 전환 |

140,976,000 |

9,003,195,460 |

0 |

0 |

9,144,171,460 |

0 |

9,144,171,460 |

|

전환상환우선주부채의 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

(308,245,079) |

0 |

(308,245,079) |

0 |

(308,246,079) |

|

확정급여제도의 재측정요소 |

0 |

0 |

(364,531,304) |

0 |

(364,531,304) |

0 |

(364,531,304) |

|

현금흐름위험회피 평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

해외사업환산차이 |

0 |

0 |

(551,960,271) |

0 |

(551,960,271) |

1,469,437 |

(550,490,834) |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

당기순이익(손실) |

0 |

0 |

0 |

39,291,237,583 |

39,291,237,583 |

(147,275,633) |

39,143,961,950 |

|

2022.12.31 (기말자본) |

5,964,929,500 |

255,937,207,108 |

(1,334,916,529) |

30,775,803,710 |

291,343,023,789 |

(110,381,483) |

291,232,642,306 |

|

2023.01.01 (기초자본) |

5,964,929,500 |

255,937,207,108 |

(1,334,916,529) |

30,775,803,710 |

291,343,023,789 |

(110,381,483) |

291,232,642,306 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권의 행사 |

56,283,500 |

2,680,811,107 |

0 |

0 |

2,737,094,607 |

0 |

2,737,094,607 |

|

주식선택권 |

0 |

(2,345,983,031) |

0 |

0 |

(2,345,983,031) |

0 |

(2,345,983,031) |

|

전환사채의 보통주 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환상환우선주부채의 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환상환우선주부채의 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

(5,259,578) |

0 |

(5,259,578) |

0 |

(5,259,578) |

|

확정급여제도의 재측정요소 |

0 |

0 |

(1,142,317,985) |

0 |

(1,142,317,985) |

0 |

(1,142,317,985) |

|

현금흐름위험회피 평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

해외사업환산차이 |

0 |

0 |

345,829,508 |

0 |

345,829,508 |

142,233 |

345,971,741 |

|

연결대상범위의 변동 |

0 |

0 |

(6,537,465,695) |

0 |

(6,537,465,695) |

14,611,548,348 |

8,074,082,653 |

|

당기순이익(손실) |

0 |

0 |

0 |

24,796,603,476 |

24,796,603,476 |

437,459,037 |

25,234,062,513 |

|

2023.12.31 (기말자본) |

6,021,213,000 |

256,272,035,184 |

(8,674,130,279) |

55,572,407,186 |

309,191,525,091 |

14,938,768,135 |

324,130,293,226 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(3,583,258,755) |

42,823,990,164 |

12,326,034,556 |

|

영업에서 창출된 현금흐름 |

992,347,057 |

43,878,795,779 |

14,699,303,879 |

|

이자수취 |

2,014,989,546 |

1,057,749,747 |

662,224,739 |

|

이자지급(영업) |

(1,923,939,000) |

(1,676,244,804) |

(2,701,536,289) |

|

법인세납부(환급) |

(4,666,656,358) |

(436,310,558) |

(333,957,773) |

|

투자활동현금흐름 |

(185,061,289,421) |

(110,620,846,963) |

(21,213,766,394) |

|

단기금융상품의 처분 |

12,285,707,988 |

17,044,897,624 |

29,947,900,276 |

|

기타금융자산의 감소 |

343,317,448,170 |

124,998,678,142 |

0 |

|

단기대여금의 감소 |

172,201,500 |

178,840,280 |

158,195,995 |

|

장기대여금의 감소 |

7,900,000 |

0 |

0 |

|

파생상품자산의 감소 |

431,810,000 |

0 |

0 |

|

유형자산의 처분 |

44,200,689 |

24,430,881 |

9,557,427 |

|

배당금수취 |

2,265,480,000 |

662,690,000 |

0 |

|

임차보증금의 회수 |

68,626,180 |

86,984,775 |

51,162,651 |

|

기타보증금의 회수 |

33,484,812 |

2,888,128 |

0 |

|

정부보조금의 수령 |

344,427,273 |

280,648,000 |

0 |

|

단기금융상품의 취득 |

(2,794,584,445) |

(20,636,319,793) |

(29,984,955,000) |

|

기타금융자산의 취득 |

(325,291,205,115) |

(154,151,831,239) |

0 |

|

단기대여금의 증가 |

(10,091,881,000) |

(252,800,000) |

(427,037,385) |

|

기타비유동금융자산의 취득 |

(2,214,020,000) |

(999,600,000) |

(973,152,900) |

|

유형자산의 취득 |

(189,691,576,369) |

(56,483,212,682) |

(19,732,898,300) |

|

무형자산의 취득 |

0 |

0 |

(27,500,000) |

|

임차보증금의 증가 |

(733,935,101) |

(322,623,363) |

(114,098,685) |

|

기타보증금의 증가 |

(176,435,532) |

(993,907,413) |

(35,031,120) |

|

사업결합으로 인한 순현금유출 |

(4,506,840,741) |

0 |

0 |

|

관계기업 및 공동기업투자주식의 취득 |

(8,532,097,730) |

(20,060,610,303) |

(85,909,353) |

|

재무활동현금흐름 |

117,302,237,341 |

151,287,879,668 |

19,437,497,869 |

|

단기차입금의 차입 |

44,043,498,571 |

24,544,944,000 |

7,374,582,100 |

|

장기차입금의 차입 |

83,781,769,231 |

12,400,000,000 |

1,193,800,000 |

|

전환상환우선주부채의 발행 |

0 |

0 |

9,997,184,244 |

|

종속기업 유상증자 |

1,292,976 |

0 |

0 |

|

유상증자 |

0 |

130,038,131,600 |

16,495,325,640 |

|

임대보증금의 증가 |

15,000,000 |

0 |

0 |

|

주식매수선택권행사 |

2,136,431,629 |

644,182,846 |

0 |

|

단기차입금의 상환 |

(5,375,000,000) |

(9,900,000,000) |

(10,367,153,447) |

|

유동성장기부채의 상환 |

(4,335,520,000) |

(4,992,118,007) |

(4,040,706,724) |

|

장기차입금의 상환 |

0 |

0 |

(227,100,000) |

|

사채의 상환 |

(1,740,000,000) |

(580,000,000) |

(580,000,000) |

|

리스부채의 상환 |

(1,216,182,179) |

(861,936,291) |

(407,433,944) |

|

비지배지분의 처분 |

(2,052,887) |

0 |

0 |

|

임대보증금의 감소 |

(7,000,000) |

0 |

(1,000,000) |

|

전환상환우선주부채의 전환 |

0 |

(5,324,480) |

0 |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(71,342,310,835) |

83,491,022,869 |

10,549,766,031 |

|

현금및현금성자산에 대한 환율변동효과 |

(2,784,939,995) |

(452,648,905) |

303,269,317 |

|

현금및현금성자산의순증가(감소) |

(74,127,250,830) |

83,038,373,964 |

10,853,035,348 |

|

기초현금및현금성자산 |

104,616,731,424 |

21,578,357,460 |

10,725,322,112 |

|

기말현금및현금성자산 |

30,489,480,594 |

104,616,731,424 |

21,578,357,460 |

3. 연결재무제표 주석

| 제 7(당)기 2023년 01월 01일부터 2023년 12월 31일까지 |

| 제 6(전)기 2022년 01월 01일부터 2022년 12월 31일까지 |

| 성일하이텍 주식회사와 그 종속기업 |

1. 연결대상회사의 개요

(1) 지배기업의 개요

지배기업인 성일하이텍 주식회사는 2017년 3월 24일을 분할일로 하여 성일하이메탈주식회사(분할 전 성일하이텍 주식회사)로부터 인적분할을 통해 설립되어, 2차전지 원료 제조업을 주요사업으로 영위하고 있으며, 본점은 전북 군산시 군산산단로 143-12에 소재하고 있습니다.

지배기업은 2022년 7월 28일자로 코스닥시장에 상장하였습니다. 당기말 현재 지배기업의 보통주 자본금은 6,021,213천원이며, 주요 주주 현황은 다음과 같습니다.

| 주 주 명 | 소유주식수(주) | 지분율(%) | ||

|---|---|---|---|---|

| 보통주 | 우선주(*) | 합 계 | ||

| 이강명 | 2,329,720 | - | 2,329,720 | 19.35 |

| 이경열 | 1,593,820 | - | 1,593,820 | 13.24 |

| 홍승표 | 578,490 | - | 578,490 | 4.80 |

| 삼성SDI | 1,048,340 | - | 1,048,340 | 8.71 |

| 우리사주조합 | 225,462 | - | 225,462 | 1.87 |

| 기타주주 | 6,266,594 | - | 6,266,594 | 52.03 |

| 합 계 | 12,042,426 | - | 12,042,426 | 100.00 |

| (*) | 전기 중 전환상환우선주 281,952주가 모두 보통주로 전환되었습니다. |

(2) 연결대상 종속기업의 개요

당기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| (단위 : 천원, MYR, INR, HUF, PLN, USD, IDR) |

| 종속기업명 | 주요 영업활동 | 자본금 | 지분율(%) | 결산월 | 소재지 |

|---|---|---|---|---|---|

| SUNGEEL HITECH SDN. BHD | 2차전지 원료 제조업 | MYR 2,500,000 | 100 | 12월 | 말레이시아 |

| SUNGEEL INDIA RECYCLING PRIVATE LIMITED | 2차전지 원료 제조업 | INR 10,100,000 | 85 | 12월 | 인도 |

| SUNGEEL HITECH HUNGARY Kft.(*1) | 2차전지 원료 제조업 | HUF 3,364,292,014 | 100 | 12월 | 헝가리 |

| SUNGEEL HITECH POLAND Sp. z.o.o(*1) | 2차전지 원료 제조업 | PLN 463,600 | 100 | 12월 | 폴란드 |

| SUNGEEL HITECH EUROPE Kft.(*1) | 지주회사 | HUF 5,754,480,000 | 100 | 12월 | 헝가리 |

| SUNGEEL AMERICA HOLDINGS INC.(*2) | 지주회사 | USD 2,000,000 | 100 | 12월 | 미국 |

| SUNGEEL RECYCLING PARK GEORGIA, LLC(*2) | 2차전지 원료 제조업 | USD 1,500,000 | 100 | 12월 | 미국 |

| ㈜지엠텍(*3) | 2차전지 원료 제조업 | 298,130 | 51 | 12월 | 한국 |

| PT SUNGEEL HITECH INDONESIA (*4) | 2차전지 원료 제조업 | IDR 60,402,000,000 | 99.97 | 12월 | 인도네시아 |

| SUNGEEL RECYCLING PARK INDIANA, LLC(*2) | 2차전지 원료 제조업 | USD 300,000 | 100 | 12월 | 미국 |

| (*1) | 전기 중 SUNGEEL HITECH EUROPE kft.가 설립되었으며, 기존 자회사인 SUNGEEL HITECH HUNGARY Kft. 및 SUNGEEL HITECH POLAND Sp. z.o.o의 지분은 SUNGEEL HITECH EUROPE kft.에 양도됨에 따라 손자회사로 편입되었습니다. 당기 중 SUNGEEL HITECH EUROPE kft.에 대한 신규 출자를 통해 12,258,651천원이 증가하였으며, SUNGEEL HITECH EUROPE kft.는 전액을 SUNGEEL HITECH HUNGARY Kft.에 출자하였습니다. |

| (*2) | 전기 중 SUNGEEL AMERICA HOLDINGS INC.가 설립되었으며, SUNGEEL AMERICA HOLDINGS INC.의 100% 출자를 통해 SUNGEEL RECYCLING PARK GEORGIA, LLC가 설립되어 손자회사로 편입되었습니다. 또한, 당기 중 SUNGEEL AMERICA HOLDINGS INC.의 100% 출자를 통해 SUNGEEL RECYCLING PARK INDIANA, LLC가 설립되어 손자회사로 편입되었습니다. |

| (*3) | 당기 중 지분 추가 취득으로 인해 지배력을 획득하여 기존 공동기업에서 종속기업으로 편입되었으며, 기존 ㈜지엠머티리얼즈가 ㈜지엠텍을 흡수합병하여 ㈜지엠텍으로 사명을 변경하였습니다. 한편, 종속기업의 취득원가는 제공한 기타대가의 공정가치로 산정하는 회계정책을 채택하였으며, 기존 보유지분과 추가 취득지분의 공정가치는 각각 10,890,037천원 및 6,151,471천원으로 총 17,041,508천원이 취득원가로 계상되었습니다. |

| (*4) | 당기 중 99.97% 지분을 신규 출자하여 종속기업에 포함되었습니다. |

(3) 연결대상 종속기업의 요약 재무정보

당기말과 전기말 현재 연결대상 종속기업의 재무현황은 다음과 같습니다.

| (당기말) | (단위 : 천원) |

| 구 분 | SUNGEEL HITECH SDN. BHD |

SUNGEEL INDIA RECYCLING PRIVATE LIMITED |

SUNGEEL HITECH HUNGARY kft. |

SUNGEEL HITECH POLAND Sp. z.o.o |

SUNGEEL HITECH EUROPE kft. (*1) |

SUNGEEL AMERICA HOLDINGS INC.(*1) |

SUNGEEL RECYCLING PARK GEORGIA, LLC |

㈜지엠텍(*2) | SUNGEEL RECYCLING PARK INDIANA, LLC (*2) |

PT SUNGEEL HITECH INDONESIA (*2) |

|---|---|---|---|---|---|---|---|---|---|---|

| 자산총계 | 6,386,947 | 4,385,219 | 44,697,504 | 12,808,054 | 21,650,833 | 2,646,385 | 1,744,083 | 34,660,461 | 568,435 | 4,777,780 |

| 부채총계 | 864,913 | 4,490,089 | 41,040,174 | 13,250,371 | 982,061 | - | 369,839 | 5,706,360 | 346,691 | 40,269 |

| 매출액 | 7,692,531 | 6,298,092 | 30,506,014 | 6,515,696 | 615,658 | - | - | 19,397,508 | - | - |

| 영업이익(손실) | 1,035,649 | 32,689 | (12,384,844) | 317,641 | (489,827) | (7,559) | (567,861) | 2,199,554 | (166,397) | (366,581) |

| 당기순이익(손실) | 917,326 | (75,626) | (11,841,336) | 152,975 | (828,059) | 4,824 | (566,808) | 1,594,961 | (167,127) | (319,936) |

| 총포괄손익 | 786,497 | (74,520) | (12,391,100) | 87,491 | 302,813 | 33,485 | (526,706) | 1,594,961 | (182,747) | (413,009) |

| (*1) 별도재무제표 기준입니다. |

| (*2) 당기 중 종속기업으로 편입되었습니다. |

| (전기말) | (단위 : 천원) |

| 구 분 | SUNGEEL HITECH SDN. BHD |

SUNGEEL INDIA RECYCLING PRIVATE LIMITED |

SUNGEEL HITECH HUNGARY Kft. |

SUNGEEL HITECH POLAND Sp. z.o.o |

SUNGEEL HITECH EUROPE kft.(*) |

SUNGEEL AMERICA HOLDINGS INC.(*) | SUNGEEL RECYCLING PARK GEORGIA, LLC |

|---|---|---|---|---|---|---|---|

| 자산총계 | 7,194,105 | 4,085,154 | 41,703,260 | 8,147,657 | 14,873,449 | 2,612,900 | 1,900,950 |

| 부채총계 | 2,458,568 | 4,115,504 | 37,913,481 | 8,677,465 | 6,766,142 | - | - |

| 매출액 | 9,100,734 | 8,368,436 | 64,538,144 | 17,287,208 | - | - | - |

| 영업이익(손실) | 1,000,323 | 294,413 | 7,255,239 | (510,134) | (1,214) | - | - |

| 당기순이익(손실) | 898,613 | (281,517) | 5,055,690 | (540,208) | (15,116) | - | - |

| 총포괄손익 | 913,180 | (271,721) | 4,996,614 | (538,162) | (194,340) | (260,300) | (78,300) |

| (*) 별도재무제표 기준입니다. |

2. 연결재무제표 작성기준

당사와 당사의 종속기업(이하 "연결실체")은 주식회사 등의 외부감사에 관한 법률 제 5조 1항 1호에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 재무제표를 작성하였습니다.

연결실체의 연결재무제표는 2024년 2월 26일자 이사회에서 승인되었으며, 2024년 3월 28일자 주주총회에서 최종 승인될 예정입니다

연결재무제표 작성에 적용된 중요한 회계정책은 아래 기술되어 있습니다. 한국채택국제회계기준은 연결재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 요구되는 부분이나 중요한 가정 및 추정이 요구되는 부분은 주석 4에서 설명하고 있습니다.

(1) 측정기준

연결재무제표는 아래의 회계정책에서 설명한 바와 같이 매 보고기간 말에 재평가금액이나 공정가치로 측정되는 특정 금융자산과 금융부채를 제외하고는 역사적 원가주의를기준으로 작성되었습니다. 역사적원가는 일반적으로 자산을 취득하기 위하여 지급한 대가의 공정가치로 측정하고 있습니다.

공정가치는 가격이 직접 관측가능한지 아니면 가치평가기법을 사용하여 추정하는지의 여부에 관계없이 측정일에 시장참여자 사이의 정상거래에서 자산을 매도하면서 수취하거나 부채를 이전하면서 지급하게 될 가격입니다. 자산이나 부채의 공정가치를 추정함에 있어 연결실체는 시장참여자가 측정일에 자산이나 부채의 가격을 결정할 때 고려하는 자산이나 부채의 특성을 고려합니다.

기업회계기준서 제1102호 '주식기준보상'의 적용범위에 포함되는 주식기준보상거 래, 기업회계기준서 제1116호 '리스'의 적용범위에 포함되는 리스거래, 기업회계기준서 제1002호 '재고자산'의 순실현가능가치 및 기업회계기준서 제1036호 '자산손상'의 사용가치와 같이 공정가치와 일부 유사하나 공정가치가 아닌 측정치를 제외하고는 측정 또는 공시목적상 공정가치는 상기에서 설명한 원칙에 따라 결정됩니다.

(2) 기능통화와 표시통화

연결실체는 연결재무제표에 포함되는 항목들을 영업활동이 이루어지는 주된 경제환경의 통화인 기능통화로 작성되고 있습니다. 연결실체의 연결재무제표는 연결실체의기능통화 및 표시통화인 원화로 작성하여 보고하고 있습니다.

(3) 추정과 판단

한국채택국제회계기준에서는 연결재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간종료일 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간종료일 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

연결실체의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정을 요구하고 있는 바, 연결실체는 공정가치평가 정책과 절차를 수립하고 있습니다.

동 정책과 절차에는 공정가치 서열체계에서 수준3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고하고 유의적인 경우에는 감사에게 보고하고 있습니다.

3. 중요한 회계정책

연결실체가 한국채택국제회계기준에 따른 연결재무제표 작성에 적용한 중요한 회계정책은 아래 기술되어 있으며, 주석 3.(1)에서 설명하고 있는 회계정책의 변경을 제외하고 당기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

연결실체는 2023년 1월 1일부터 회계정책 공시 개정사항(기업회계기준서 제 1001 호 '연결재무제표 표시')을 적용하였습니다. 이 개정사항은 '유의적인' 회계정책이 아닌 '중요한' 회계정책을 공시하도록 요구합니다. 이러한 개정으로 인해 회계정책의 변경은 발생하지 않지만 공시되는 회계정책 정보에 영향을 미칩니다.

(1) 연결실체가 채택한 제ㆍ개정 기준서 및 해석서

연결실체는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다.

- 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보(중요한 회계정책 정보란, 재무제표에 포함된 다른 정보와 함께고려되었을 때 재무제표의 주요 이용자의 의사결정에 영향을 미칠 정도의 수준을 의미)를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의 회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 제정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1012호 '법인세' - '국제조세개혁 - 필라2 모범규칙'

개정 기준은 다국적기업의 국제조세를 개혁하는 필라2 모범규칙을 반영하는 법률의 시행으로 생기는 이연법인세 회계처리를 일시적으로 완화하고 이와 관련된 당기법인세 효과 등에 대한 공시를 요구하고 있습니다. 해당 기준서의 제정이 연결재무제표에미치는 중요한 영향은 없습니다.

(2) 연결실체가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표됐으나 2023년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이 후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

다음의 제ㆍ개정 기준서는 연결실체에 중요한 영향을 미치지 않을 것으로 판단됩니다.

- 판매후리스 거래에서 발생하는 리스부채(기업회계기준서 제1116 호 '리스')

- 교환가능성 결여(기업회계기준서 제1021 호 '환율변동효과')

(3) 법인세

법인세비용은 당기법인세와 이연법인세로 구성되어 있으며, 기타포괄손익이나 자본 에 직접 인식되는 거래나 사건 또는 사업결합에서 발생하는 세액을 제외하고는 당기 손익으로 인식하고 있습니다.

이연법인세

이연법인세자산과 이연법인세부채를 측정할 때에는 보고기간말에 연결실체가 관련 자산과 부채의 장부금액을 회수하거나 결제할 것으로 예상되는 방식에 따른 세효과를 반영하고 있습니다. 종속기업, 관계기업 및 공동기업 투자지분에 관한 가산할 일시적차이에 대해서는 연결실체가 일시적차이의 소멸시점을 통제할 수 있으며, 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우를 제외하고는 모두 이연법인세부채를 인식하고 있습니다. 또한, 차감할 일시적차이로 인하여 발생하는 이연법인세자산은 일시적차이가 예측가능한 미래에 소멸할 가능성이 높고, 일시적차이가 사용될 수 있는 기간에 과세소득이 발생할 가능성이 높은 경우에 인식하고 있습니다.

미사용 세무상결손금과 세액공제, 차감할 일시적 차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우 그 범위 안에서 이월된 미사용 세무상결손금과 세액공제, 차감할 일시적차이에 대하여 이연법인세자산을 인식합니다. 미래 과세소득은 관련 가산할 일시적차이의 소멸에 의해 결정됩니다. 가산할 일시적차이가 이연법인세자산을 완전히 인식하기에 충분하지 않다면, 현재 일시적차이들의 소멸과 미래 과세소득에 고려합니다.

이연법인세자산의 장부금액은 매 보고기간말에 검토하고, 이연법인세자산으로 인한 혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 더 이상 높지 않은 경우 이연법인세자산의 장부금액을 감소시키고 있습니다. 감소시킨 금액은 사용되기에 충분한과세소득이 발생할 가능성이 높아지면 그 범위 내에서 환입합니다.

이연법인세자산과 부채는 보고기간말 제정되었거나 실질적으로 제정된 세법에 근거하여 당해 자산이 실현되거나 부채가 지급될 보고기간에 적용될 것으로 기대되는 세 율을 사용하여 측정하고 있습니다.

(4) 유형자산

당기 및 전기의 추정 유형자산 내용연수 및 감가상각방법은 다음과 같습니다.

| 구 분 | 내용연수 | 감가상각방법 |

|---|---|---|

| 건물 | 40년 | 정액법 |

| 구축물 | 40년 | 정액법 |

| 기계장치 | 10년 | 정액법 |

| 차량운반구 | 5년 | 정액법 |

| 기타의유형자산(비품 등) | 5년 | 정액법 |

| 시설장치 | 5년 | 정액법 |

연결실체는 매 보고기간말에 자산의 잔존가치와 내용연수 및 감가상각방법을 재검토하고 재검토 결과 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 처리하고 있습니다.

후속지출은 해당 지출과 관련된 미래 경제적 효익이 연결실체로 유입될 가능성이 높은 경우에만 자본화하고 있습니다.

(5) 무형자산

당기 및 전기의 추정 무형자산 내용연수 및 감가상각방법은 다음과 같습니다.

| 구 분 | 내용연수 | 감가상각방법 |

|---|---|---|

| 산업재산권 | 8년 | 정액법 |

| 소프트웨어 | 5년 | 정액법 |

| 고객관계 관련 무형자산 | 5년 | 정액법 |

| 기술력 관련 무형자산 | 5년 | 정액법 |

(6) 투자부동산

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 투자부동산은 유형자산의 경제적 내용연수에 따라 정액법으로 상각하고 있으며 손상징후가 파악되는 경우 손상여부를 검토하고 있습니다.

(7) 비금융자산의 손상

고객과의 계약에서 생기는 수익에 따라 인식하는 계약자산과 계약을 체결하거나 이행하기 위해 든 원가에서 생기는 자산, 종업원급여에서 발생한 자산, 생물자산, 재고자산, 이연법인세자산, 공정가치로 평가하는 투자부동산 및 매각예정으로 분류되는 비유동자산을 제외한 모든 비금융자산에 대해서는 매 보고기간말마다 자산손상을 시사하는 징후가 있는지를 검토하며, 만약 그러한 징후가 있다면 당해 자산의 회수가능액을 추정하고 있습니다.

(8) 재고자산

재고자산의 단위원가는 원가는 저장품(선입선출법)을 제외하고는 총평균법에 따라 결정하고 있으며, 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다. 제품이나 재공품의 원가에 포함되는 고정제조간접원가는 생산설비의 정상조업도에 기초하여 배부하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(9) 충당부채

충당부채는 과거의 사건으로 인한 현재의무(법적의무 또는 의제의무)로서, 당해 의무를 이행할 가능성이 높으며 그 의무의 이행에 소요될 금액을 신뢰성 있게 추정할 수 있을 경우에 인식하고 있습니다.

(10) 금융자산의 손상

연결실체는 다음 자산의 기대신용손실에 대해 손실충당금을 인식합니다.

- 상각후원가로 측정하는 금융자산

- 기타포괄손익-공정가치로 측정하는 채무상품

- 기업회계기준서 제1115호에서 정의된 계약자산

연결실체는 12개월 기대신용손실로 측정되는 다음의 금융자산을 제외하고는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다.

- 보고기간말에 신용이 위험이 낮다고 결정된 채무증권

- 최초 인식 이후 신용위험(즉, 금융자산의 기대존속기간동안에 걸쳐 발생할 채무불 이행 위험)이 유의적으로 증가하지 않은 기타 채무증권과 은행예금

매출채권과 계약자산에 대한 손실충당금은 항상 전체기간 기대신용손실에 해당하는 금액으로 측정됩니다.

연결실체는 금융자산의 신용위험은 연체일수가 90일을 초과하는 경우에 유의적으로 증가한다고 가정합니다.

연결실체는 다음과 같은 경우 금융자산에 채무불이행이 발생했다고 고려합니다.

- 채무자가 연결실체가 소구활동을 하지 않으면, 연결실체에게 신용의무를 완전하게 이행하지 않을 것 같은 경우

- 금융자산의 연체일수가 365일을 초과한 경우

(11) 금융부채와 지분상품

1) 금융부채ㆍ자본 분류

채무상품과 지분상품은 계약의 실질 및 금융부채와 지분상품의 정의에 따라 금융부채 또는 자본으로 분류하고 있습니다.

2) 지분상품

지분상품은 기업의 자산에서 모든 부채를 차감한 후의 잔여지분을 나타내는 모든 계약입니다. 연결실체가 발행한 지분상품은 발행금액에서 직접발행원가를 차감한 순액으로 인식하고 있습니다.

3) 금융부채

모든 금융부채는 후속적으로 유효이자율법을 사용하여 상각후원가로 측정하거나 당기손익-공정가치로 측정합니다. 그러나 금융자산의 양도가 제거요건을 충족하지 못하거나 지속적 관여 접근법이 적용되는 경우에 발생하는 금융부채와 발행한 금융보증계약은 아래에 기술하고 있는 특정한 회계정책에 따라 측정됩니다.

(12) 공정가치

연결실체는 공정가치로 측정되는 자산ㆍ부채를 공정가치 측정에 사용된 투입변수에 따라다음과 같은 공정가치 서열체계로 분류하였습니다.

수준1: 활성시장에서 공시되는 가격을 공정가치로 측정하는 자산ㆍ부채의 경우 동 자산ㆍ부채의 공정가치는 수준1로 분류됩니다.

수준2: 가치평가기법을 사용하여 자산ㆍ부채의 공정가치를 측정하는 경우, 모든 유 의적인 투입변수가 시장에서 관측한 정보에 해당하면 자산ㆍ부채의 공정가치 는 수준2로 분류됩니다.

수준3: 가치평가기법을 사용하여 자산ㆍ부채의 공정가치를 측정하는 경우, 하나 이 상의 유의적인 투입변수가 시장에서 관측불가능한 정보에 해당하면 동 금융 상품의 공정가치는 수준3으로 분류됩니다.

자산ㆍ부채의 공정가치는 자체적으로 개발한 내부평가모형을 통해 평가한 값을 사용하거나 독립적인 외부평가기관이 평가한 값을 제공받아 사용하고 있습니다.

(13) 고객과의 계약에서 생기는 수익

1) 수익인식모형

연결실체의 고객과의 계약에서 생기는 수익은 제품매출 및 용역매출로 구성되어 있습니다. 연결실체는 고객과의 계약이 개시되는 단계에서부터 통제가 고객에게 이전되는 시점 또는 통제가 고객에게 이전되는 기간에 걸쳐 다음의 5단계 수익인식모형에 따라 수익을 인식하고 있습니다.

① 계약의 식별

연결실체는 고객과의 사이에서 집행가능한 권리와 의무가 생기게 하는 합의를 계약으로 식별하고 계약으로 식별된 경우에는 수행의무의 식별 등 이후 단계를 추가 검토하여 수익인식여부를 판별하며, 계약으로 식별되지 못하였으나 고객에게서 대가를 받은 경우에는 부채로 인식하고 있습니다.

② 수행의무의 식별

수행의무는 고객과의 계약에서 '구별되는 재화나 용역'이나 '실질적으로 서로 같고 고객에게 이전하는 방식도 같은 일련의 구별되는 재화나 용역'을 고객에게 이전하기로 한 약속을 의미합니다. 연결실체는 계약 개시시점에 고객과의 계약에서 약속한 재화나 용역을 검토하여 수행의무를 식별하고 있습니다.

③ 거래가격의 산정

거래가격은 고객에게 약속한 재화나 용역을 이전하고 그 대가로 기업이 받을 권리를 갖게 될 것으로 예상하는 금액으로서 추정치의 제약을 고려한 변동대가, 유의적인 금융요소, 비현금대가 및 고객에게 지급할 대가 등을 고려하여 산정하고 있습니다. 연결실체는 반품가능성을 과거의 경험률에 근거하여 합리적으로 추정하여 변동대가에 반영하고, 수행의무를 이전하는 시점과 고객이 그에 대한 대가를 지급하는 시점 간의기간이 12개월 이내이므로 유의적인 금융요소는 없다고 판단하고 있습니다.

④ 거래가격의 배분

연결실체는 하나의 계약에서 식별된 여러 수행의무에 상대적 개별판매가격을 기초로거래가격을 배분하고 있습니다. 각 수행의무의 개별판매가격이 없는 경우에는 시장평가조정접근법 등을 고려하여 개별판매가격을 적절하게 추정하고 있습니다.

⑤ 수익인식

연결실체는 계약개시 시점에 해당 계약과 관련하여 수행의무를 이행할 때 수익을 인식할지 또는 수행의무를 이행하는 기간에 걸쳐 수익을 인식할지 여부를 판단하고 있습니다. 연결실체가 의무를 수행하는 대로 고객이 동시에 효익을 얻고 소비하는 경 우, 연결실체가 의무를 수행하여 자산이 만들어지거나 가치가 높아지는 것과 비례하여 고객이 그 자산을 통제하는 경우, 또는 의무를 수행하여 만든 자산이 연결실체 자체에는 대체용도가 없으나 현재까지 수행을 완료한 부분에 대해 집행가능한 지급청구권은 있는 경우에는 수행의무를 이행하는 기간에 걸쳐 수익을 인식합니다.

(14) 리스

계약에서 대가와 교환하여, 식별되는 자산의 사용 통제권을 일정기간 이전하게 한다면 그 계약은 리스이거나 리스를 포함합니다.

1) 리스제공자

리스요소를 포함하는 계약의 약정일이나 변경유효일에 연결실체는 상대적 개별가격에 기초하여 각 리스요소에 계약대가를 배분합니다.

리스제공자로서 연결실체는 리스약정일에 리스가 금융리스인지 운용리스인지 판단합니다.

각 리스를 분류하기 위하여 연결실체는 리스가 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하는지를 전반적으로 판단합니다. 기초자산의 소유에 따른 위험과 보상의 대부분을 리스이용자에게 이전하는 경우에는 리스를 금융리스로 분류하고, 그렇지 않은 경우에는 리스를 운용리스로 분류합니다. 이 평가 지표의 하나로 연결 실체는 리스기간이 기초자산의 경제적 내용연수의 상당 부분을 차지하는지 고려합니다.

2) 리스이용자

리스요소를 포함하는 계약의 개시일이나 변경유효일에 연결실체는 계약대가를 상대적 개별 가격에 기초하여 각 리스요소에 배분합니다. 다만, 연결실체는 부동산 리스에 대하여 비리스요소를 분리하지 않는 실무적 간편법을 적용하여 리스요소와 관련된 비리스요소를 하나의 리스요소로 회계처리합니다.

리스부채는 리스개시일 현재 지급되지 않은 리스료의 현재가치로 최초 측정합니다. 리스료는 리스의 내재이자율로 할인하되, 내재이자율을 쉽게 산정할 수 없는 경우에는 연결실체의 증분차입이자율로 할인합니다. 일반적으로 연결실체는 증분차입이자율을 할인율로 사용합니다.

연결실체는 다양한 외부 재무 정보에서 얻은 이자율에서 리스의 조건과 리스 자산의 특성을 반영하기 위한 조정을 하고 증분차입이자율을 산정합니다.

연결실체는 리스기간이 12개월 이내인 단기리스와 소액 기초자산 리스에 대하여 사용권자산과 리스부채를 인식하지 않는 실무적 간편법을 선택하였습니다. 연결실체는이러한 리스에 관련된 리스료를 리스기간에 걸쳐 정액법에 따라 비용으로 인식합니다.

(15) 관계기업 및 공동기업투자

연결실체는 관계기업 및 공동기업투자에 대한 투자자산에 대하여 기업회계기준서 제1027호에 따라 지분법을 적용하여 회계처리하고 있습니다. 한편, 관계기업 및 공동기업투자으로부터 수취하는 배당금은 배당을 받을 권리가 확정되는 시점에 당기손익으로 인식하고 있습니다.

4. 중요한 회계추정 및 가정

주석 3에 기술된 연결실체의 회계정책을 적용함에 있어서, 경영진은 연결재무제표에인식되는 금액에 유의적인 영향을 미치는 판단을 하여야 하며(추정과 관련된 사항은 제외), 다른 자료로부터 쉽게 식별할 수 없는 자산과 부채의 장부금액에 대한 추정 및가정을 하여야 합니다. 추정치와 관련 가정은 과거 경험 및 관련이 있다고 여겨지는 기타 요인에 근거합니다. 또한 실제 결과는 이러한 추정치들과 다를 수도 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

(1) 회계정책을 적용하는 과정에서 내린 중요한 판단

아래 항목들은 추정과 관련된 것(주석 2)과는 별개인 중요한 판단으로서, 이는 경영진이 연결실체의 회계정책을 적용하는 과정에서 내린 것이며, 연결재무제표에 인식된 금액에 가장 중요한 영향을 미치는 사항입니다.

1) 사업모형 평가

금융자산의 분류 및 측정은 계약상 현금흐름 특성과 사업모형에 근거하여 이루어집니다. 사업모형은 특정 사업 목적을 이루기 위해 금융자산의 집합을 함께 관리하는 방식을 반영하는 수준에서 결정됩니다. 이러한 평가에는 모든 관련 증거를 반영한 판단을 포함하며, 이러한 관련 증거는 자산의 성과를 평가하고 측정하는 방식, 자산의 성과에 영향을 미치는 위험과 그러한 위험을 관리하는방식 및 자산의 관리자에 대한 보상방식을 포함하고 있습니다. 연결실체는 상각후원가나 기타포괄손익-공정가치로측정하는 금융자산이 만기 이전에 제거된 경우 그러한 매도 이유를 이해하고 그러한 이유가 해당 금융자산을 관리하는 사업모형의 목적과 일관되는지를 판단하기 위해 관찰하고 있습니다.

관찰은 남아있는 금융자산에 대한 사업모형이 적절한지 및 만약 적절하지 않다면 사업모형의 변경과 그에 따른 금융자산 분류의 전진적인 변경이 있었는지에 대한 연결실체의 지속적인 평가의 한 부분입니다. 표시된 기간 동안에는 그러한 변경이 요구되지 아니하였습니다.

2) 신용위험의 유의적인 증가

주석 3에서 설명하고 있는 바와 같이 최초 인식 후에 금융상품의 신용위험이 유의적으로 증가하지 않은 경우에는 12개월 기대신용손실에 해당하는 금액으로 손실충당금을 측정하나, 최초 인식 후에 금융상품의 신용위험이 유의적으로 증가한 경우 또는손상된 자산에 대해서는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다. 기업회계기준서 제1109호는 어떤 것이 신용위험의 유의적인 증가를 구성하는지에 대해 정의하고 있지 아니합니다. 자산의 신용위험이 유의적으로 증가하였는지을 평가할 때 연결실체는 양적ㆍ질적인 합리적이고 뒷받침될 수 있는 미래전망정보를 고려하고 있습니다.

(2) 추정 불확실성의 주요 원천

차기 회계연도 내에 자산과 부채의 장부금액에 중요한 수정사항을 야기할 수 있는 중요한 위험요소를 가지고 있는 보고기간 말 현재의 미래에 관한 주요 가정 및 기타 추정 불확실성의 주요 원천은 다음과 같습니다.

1) 손실충당금의 계산

기대신용손실을 측정할 때 연결실체는 합리적이고 뒷받침할 수 있는 미래전망정보를이용하며, 그러한 정보는 서로 다른 경제적 변수의 미래 변동 및 그러한 변수들이 상호 어떻게 영향을 미치는지에 대한 가정에 기초합니다.

채무불이행시 손실률은 채무불이행이 발생했을 때의 손실액에 대한 추정치입니다. 이는 계약상 현금흐름과 채권자가 수취할 것으로 예상하는 현금흐름의 차이에 기초하며, 담보와 신용보강에 따른 현금흐름을 고려합니다.

채무불이행 발생확률은 기대신용손실을 측정하기 위한 주요 투입변수를 구성합니다.채무불이행 발생확률은 대상기간에 걸친 채무불이행의 발생가능성에 대한 추정치이며, 과거정보 및 미래상황에 대한 가정과 기대를 포함합니다. 세부사항은 주석 8에서기술하고 있습니다.

2) 금융상품의 공정가치 평가

연결실체는 특정유형의 금융상품의 공정가치를 추정하기 위해 관측가능한 시장자료에 기초하지 않은 투입변수를 포함하는 평가기법을 사용하였습니다. 금융상품의 공정가치결정에 사용된 주요 가정의 세부내용과 이러한 가정에 대한 민감도 분석내용을 제공하고 있습니다. 경영진은 금융상품의 공정가치 결정에 사용된 평가기법과 가정들이 적절하다고 믿고 있습니다. 세부사항은 주석 7에서 기술하고 있습니다.

3) 확정급여채무의 측정

연결실체는 확정급여형 퇴직급여제도를 운영하고 있습니다. 확정급여채무는 매 보고기간말에 보험수리적 평가를 수행하여 계산되며, 이러한 보험수리적 평가방법을 적용하기 위해서는 할인율, 기대임금상승률, 사망률 등에 대한 가정을 추정하는 것이 필요합니다. 퇴직급여제도는 장기간이라는 성격으로 인하여 이러한 추정에 중요한 불확실성을 포함하고 있습니다. 세부사항은 주석 25에서 기술하고 있습니다.

4) 이연법인세자산

세무상결손금이 사용될 수 있는 미래과세소득의 발생가능성이 높은 경우 그 범위 안에서 미사용 세무상결손금에 대하여 이연법인세자산을 인식합니다. 연결실체의 경영진은 향후 세무정책과 과세소득의 발생시기 및 수준에 근거하여 인식가능한 이연법인세자산 금액을 결정하기 위하여 유의적인 판단이 요구됩니다. 연결실체는 미사용 세무상결손금과 세액공제, 차감할 일시적 차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우 그 범위 안에서 이월된 미사용 세무상결손금과 세액공제, 차감할 일시적차이에 대하여 이연법인세자산을 인식하고 있습니다. 세부사항은 주석 34에서 기술하고 있습니다.

5) 비금융자산의 손상

연결실체는 매 보고기간 종료일에 모든 비금융자산에 대하여 손상징후의 존재 여부를 평가합니다. 사용가치를 계산하기 위하여 경영자는 해당 자산이나 현금창출단위로부터 발생하는 미래기대현금흐름을 추정하고 동 미래기대현금흐름의 현재가치를 계산하기 위한 적정한 할인율을 선택하여야 합니다.

5. 현금및현금성자산과 단기금융상품

(1) 당기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 보유현금 | 29,828 | 18,046 |

| 요구불예금 | 20,456,365 | 103,679,531 |

| 단기투자자산 | 10,003,288 | 919,154 |

| 합 계 | 30,489,481 | 104,616,731 |

상기 현금성자산은 만기가 짧고 현행시장이자율을 반영하는 변동이자율조건으로서 장부금액과 공정가치와의 차이가 중요하지 아니합니다.

(2) 당기말과 전기말 현재 사용이 제한된 현금및현금성자산과 부채나 우발부채에 대한 담보로 제공된 금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 계정과목 | 내 역 | 당기말 | 전기말 |

|---|---|---|---|

| 단기금융상품 | 우리사주조합 담보 | 1,500,000 | 1,500,000 |

| 단기금융상품(*) | 계약이행보증 담보 | 950,109 | 951,030 |

| 기타금융자산 | 자산유동화대출 신탁 계정 | 183,196 | - |

| 합 계 | 2,633,305 | 2,451,030 | |

| (*) SUNGEEL HITECH SDN. BHD의 계약이행보증에 대한 담보로 제공되어 있습니다. |

6. 기타금융자산

(1) 당기말과 전기말 현재 기타금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

|

당기손익-공정가치측정금융자산 |

10,241,635 | 3,187,173 | 28,208,920 | 1,972,753 |

| 상각후원가측정금융자산 | 183,196 | - | - | - |

| 합 계 | 10,424,831 | 3,187,173 | 28,208,920 | 1,972,753 |

(2) 당기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 취득원가 | 장부금액 | 취득원가 | 장부금액 | |