|

|

확인서 |

사 업 보 고 서

(제 28 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 유니트론텍 |

| 대 표 이 사 : | 남 궁 선 |

| 본 점 소 재 지 : | 서울특별시 강남구 영동대로 638 9층 |

| (전 화) 02-573-6800 | |

| (홈페이지) https://unitrontech.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 이윤형 |

| (전 화) 02-573-6800 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

- 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | 1 | 1 | 1 | 1 |

| 합계 | 1 | 1 | 1 | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

※ 보고서 작성 기준일 이후 변동사항으로 2024년 1월 22일 '(주)토르드라이브'를 연결 종속회사로 편입하였습니다. 관련된 사항은 2024년 1분기보고서부터 반영할 예정입니다.

다. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 유니트론텍'으로 표기합니다.

영문으로는 'Unitrontech Co.,Ltd.' 입니다.

라. 설립일자 및 존속기간

당사는 1996년 6월 19일 주식회사 일지텔레콤으로 설립하였으며, 2003년 4월 30일 사명을 주식회사 유니트론텍으로 변경하였습니다.

마. 본사의 주소, 전화번호, 홈페이지 주소

| 주 소 | 서울특별시 강남구 영동대로 638 9층(삼성동, 삼보빌딩) |

| 전화번호 | 02-573-6800 |

| 홈페이지 | http://unitrontech.com |

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 주요사업의 내용 및 향후 추진하려는 신규사업

당사는 1996년 설립되어 Micron, Microchip, AUO 등 해외 Vendor社의 반도체 및 디스플레이 상품을 국내외로 유통하는 사업을 영위하고 있습니다. 종속회사로는 당사와 동일하게 반도체 및 디스플레이를 유통하는 (주)오스코를 두고 있습니다.

당사는 제28기 연결 기준 598,094백만원의 매출액을 기록하였으며, 주요 품목별 실적은 다음과 같습니다.

| (기준일: 2023년 12월 31일) | (단위: 백만원, %) |

| 품 목 | 주요 상품 (품목군) |

2023년(제28기) | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 반도체 | DRAM, SSD, MCU, Analog IC 등 | 369,515 | 61.78 |

| 디스플레이외 | TFT-LCD 등 | 225,818 | 37.76 |

| 기타 | 2,761 | 0.46 | |

| 합 계 | 598,094 | 100.00 | |

신규사업으로 자율주행, AI Robotics분야의 개발과 전기자동차向 2차전지 사업을 추진하고 있습니다. 자율주행과 AI Robotics 개발은 정부의 국책과제 수행, 자체 개발 및 관련 기업 투자를 통해, 2차전지 사업은 (주)지피아이를 통하여 진행하고 있습니다.

상기 사업의 개요에 요약 기재된 세부사항 및 포함되지 않은 사항은 'II. 사업의 내용'의 '2. 주요 제품 및 서비스' 부터'7. 기타 참고사항' 까지의 항목을 참고하여 주시기 바랍니다.

아. 신용평가에 관한 사항

당사의 기업신용평가 등급은 아래와 같습니다.

| 평가기관 | 홈페이지 | 평가등급 | 평가일 |

|---|---|---|---|

| NICE평가정보 | http://www.ecredit.co.kr | BBB- | 2021. 04. 16 |

| NICE평가정보 | http://www.ecredit.co.kr | BB+ | 2022. 04. 13 |

| 한국평가데이터 | http://www.kodata.co.kr | BBB- | 2023. 04. 03 |

[신용등급 정의]

|

구분 |

NICE평가정보 | 한국평가데이터 | ||

|---|---|---|---|---|

| 등 급 | 정 의 | 등 급 | 정 의 | |

| 우수 | AAA | 상거래를 위한 신용능력이 최우량급이며, 환경변화에 충분한 대처가 가능한 기업 | AAA | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 상거래를 위한 신용능력이 우량하며, 환경변화에 적절한 대처가 가능한 기업 | AA | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 | |

| A | 상거래를 위한 신용능력이 양호하며, 환경변화에 대한 대처능력이 제한적인 기업 | A | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 | |

| 양호 | BBB | 상거래를 위한 신용능력이 양호하나, 경제여건 및 환경악화에 따라 거래안정성 저하가능성 있는 기업 | BBB | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| 보통 | BB | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업 | BB | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업 | B | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 | |

| 열위 | CCC | 상거래를 위한 신용능력이 보통이하이며, 거래안정성 저하가 예상되어 주의를 요하는 기업 | CCC | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 상거래를 위한 신용능력이 매우 낮으며, 거래의 안정성이 낮은 기업 | CC | 상거래 신용위험의 가능성이 높음 | |

| C | 상거래를 위한 신용능력이 최하위 수준이며, 거래위험 발생가능성이 매우 높은 기업 | C | 상거래 신용위험의 가능성이 매우 높음 | |

| 부도 | D | 현재 신용위험이 실제 발생하였거나 신용위험에 준하는 상태에 처해있는 기업 | D | 현재 상거래 신용위험 발생 상태에 있음 |

| 평가제외 | R | 1년 미만의 결산재무제표를 보유하거나, 경영상태 급변으로 기업평가등급부여를 유보하는 기업 | NR | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2016년 02월 02일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

최근 본점소재지 변경은 아래와 같습니다.

| 일 자 | 주 소 지 |

|---|---|

| 2013.04.26 | 서울특별시 강남구 영동대로 638 9층(삼성동, 삼보빌딩) |

주) 최근 5사업연도내 당사 본점 소재지는 변경되지 않았습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 31일 | 정기주총 | 사외이사 석제범 상근감사 이동진 |

- | 사외이사 이동진 감사 김상열 |

| 2022년 03월 31일 | 정기주총 | - | 사내이사 남궁선 사내이사 이병락 |

- |

다.최대주주의 변동

- 최근 5사업연도 내 최대주주의 변동이 없었습니다.

라. 상호의 변경

- 최근 5사업연도 내 상호가 변경되지 않았습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 최근 5사업연도 내 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

- 당사는 2020년 11월 30일자로 당시 종속회사인 주식회사 디엠씨시스와 소규모합병을 완료하였습니다. 자세한 사항은 "XI. 그 밖에 투자자 보호를 위하여 필요한 사항, 4. 작성기준일 이후 발생한 주요사항 등 기타사항, 마. 합병등의 사후정보"를 참조하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

- 당사는 보고서 작성기준일 현재 전자제품 제조 및 판매, 전자부품 및 반제품 무역과 도매를 주요 사업으로 영위하고 있습니다. 상세한 내용은 "Ⅱ.사업의 내용" 을 참조바랍니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

최근 5사업연도 동안 당사의 경영활동과 관련된 중요한 사항은 다음과 같습니다.

|

일 자 |

주 요 사 항 |

|---|---|

| 2019.05 | 자기주식취득신탁계약해지(10억) |

| 2019.06 | 국책과제(AI 기반 자율주행 컴퓨팅 모듈개발 및 서비스 실증사업) 참여기업 선정 |

| 2019.07 | 주식회사 디엠씨시스 지분 취득(100%) 및 자기주식처분(1억) |

| 2019.08 | Uniserial Electronics PTE Ltd. 지분 취득(49%) |

| 2019.09 | 주식회사 오스코 유상증자(19.5억)에 따른 지분율 변동(46%→56.6%) |

| 2020.04 | 주식회사 지피아이 지분 취득(38.7%) |

| 2020.07 | KEC사와 대리점 계약 체결 |

| 2020.07 | TDK Invensense사와 대리점 계약 체결 |

| 2020.11 | Unitrontech HK Limited 청산 완료 |

| 2020.11 | 주식회사 디엠씨시스 합병 완료 |

| 2020.12 | 주식회사 지피아이 콜옵션 행사에 따른 지분율 변동(38.7%→47.6%) |

| 2021.02 | Uniserial Electronics PTE Ltd. 지분 매각 |

| 2021.06 | 국책과제(Centralized 아키텍처기반 레벨4 자율주행 컴퓨팅 플랫폼 상용화 기술개발) 주관기관 선정 |

| 2021.10 | 주식회사 지피아이 유상증자(35.6억)에 따른 지분율 변동(47.6%→51.1%) |

| 2022.04 | 유상증자(주주배정 후 실권주 일반공모, 139억) 및 무상증자(20%) 결정 |

| 2022.04 | 국책과제(데이터기반 상용특수차량 위험환경 극복 자율주행 협업 플랫폼 개발 및 실증) 참여기업 선정 |

| 2022.12 | 주식회사 지피아이 출자 전환(50억)에 따른 지분율 변동(51.1%→57.5%) |

| 2023.04 | 주식회사 지피아이 외부투자에 따른 지분율 변동(57.5%→45.7%) |

| 2023.07 | Aspinity, Inc. 지분 취득(6.0%) |

| 2023.11 | JetStream Software Inc. 지분 취득(2.8%) |

| 2024.01 | 주식회사 토르드라이브 지분 취득(50.3%) |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제28기 (2023년말) |

제27기 (2022년말) |

제26기 (2021년말) |

제25기 (2020년말) |

제24기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 19,246,092 | 18,854,715 | 12,560,930 | 12,077,643 | 10,651,857 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 9,623,046,000 | 9,427,357,500 | 6,280,465,000 | 6,038,821,500 | 5,325,928,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 9,623,046,000 | 9,427,357,500 | 6,280,465,000 | 6,038,821,500 | 5,325,928,500 |

※ 2018년 10월 발행한 '제4회 무기명식 이권부 무보증 사모 전환사채'의 전환청구에 따라 2019년 보통주 719,907주 및 자본금 359,953,500원, 2020년 보통주 1,425,786주 및 자본금 712,893,000원, 2021년 보통주 483,287주, 자본금 241,643,500원, 2022년 보통주 250,767주, 자본금 125,383,500원, 2023년 보통주 391,377주, 자본금 195,688,500원이 증가하였습니다.

※ 2022년 6월 유무상증자에 의해 보통주 6,043,018주, 자본금 3,021,509,000원이 증가하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 19,246,092 | 19,246,092 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 19,246,092 | 19,246,092 | - | |

| Ⅴ. 자기주식수 | 349,596 | 349,596 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,896,496 | 18,896,496 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 345,839 | - | - | - | 345,839 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 345,839 | - | - | - | 345,839 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 3,757 | - | - | - | 3,757 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 349,596 | - | - | - | 349,596 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ '기타 취득' 3,757주는 2022년 6월 무상증자 시 발생한 단주를 취득한 건입니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

- 공시대상기간 중 자기주식 직접 취득, 처분에 해당하는 사항이 없습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

- 공시대상기간 중 자기주식 신탁계약 체결, 해지에 해당하는 사항이 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 31일 | 제26기 정기주주총회 | - 동등배당원칙 명시, 주주총회 기준일 제도 정비, 감사선임 시 의결권 제한 완화 등 | - 상법 및 표준정관의 개정사항 반영 및 정비 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 |

전자제품 제조 및 판매업 |

영위 |

| 2 |

전자부품 및 반제품 무역업 |

영위 |

| 3 |

전자부품 및 반제품 도매업 |

영위 |

| 4 |

컴퓨터 및 주변기기 제조 및 도매업 |

영위 |

| 5 |

소프트웨어 개발 및 판매 |

영위 |

| 6 |

전자부품 개발 및 판매업 |

영위 |

| 7 |

제조업(반도체 & 전기전자장비) |

미영위 |

| 8 |

전자상거래 및 인터넷 관련 사업 |

미영위 |

| 9 |

기술용역업 |

영위 |

| 10 |

부동산 매매업 및 임대업 |

미영위 |

| 11 |

시설물 유지관리업 |

미영위 |

| 12 |

창고업 |

미영위 |

| 13 |

주차장 운영업 |

미영위 |

| 14 | 위 각호에 관련된 부대사업 일체 | 영위 |

다. 사업목적 변경 내용

- 공시대상기간 중 사업목적이 변경된 내역이 없습니다.

라. 정관상 사업목적 추가 현황표

- 공시대상기간 중 사업목적이 추가된 내역이 없습니다.

II. 사업의 내용

1. 사업의 개요

당사는 1996년 설립되어 Micron, Microchip, AUO 등 해외 Vendor社의 반도체 및 디스플레이 상품을 국내외로 유통하는 사업을 영위하고 있습니다. 종속회사로는 당사와 동일하게 반도체 및 디스플레이를 유통하는 (주)오스코를 두고 있습니다.

당사는 제28기 연결 기준 598,094백만원의 매출액을 기록하였으며, 주요 품목별 실적은 다음과 같습니다.

| (기준일: 2023년 12월 31일) | (단위: 백만원, %) |

| 품 목 | 주요 상품 (품목군) |

2023년(제28기) | |

|---|---|---|---|

| 매출액 | 비율 | ||

| 반도체 | DRAM, SSD, MCU, Analog IC 등 | 369,515 | 61.78 |

| 디스플레이외 | TFT-LCD 등 | 225,818 | 37.76 |

| 기타 | 2,761 | 0.46 | |

| 합 계 | 598,094 | 100.00 | |

신규사업으로 자율주행, AI Robotics분야의 개발과 전기자동차向 2차전지 사업을 추진하고 있습니다. 자율주행과 AI Robotics 개발은 정부의 국책과제 수행, 자체 개발 및 관련 기업 투자를 통해, 2차전지 사업은 (주)지피아이를 통하여 진행하고 있습니다.

상기 사업의 개요에 요약 기재된 세부사항 및 포함되지 않은 사항은 'II. 사업의 내용'의 '2. 주요 제품 및 서비스' 부터'7. 기타 참고사항' 까지의 항목을 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품의 기능, 용도, 특징

| 구분 | 품목 | 설명 | 비고 |

|---|---|---|---|

| 메모리 반도체 | DRAM | DRAM(Dynamic Random-Access Memory)은 RAM의 한 종류이며, 일반적으로 컴퓨터 및 전자제품의 데이터를 저장하는 장치입니다. 구조가 간단해 집적이 용이하고 전력소모가 적어 대용량 임시기억장치로 사용되며, 정보를 유지하려면 지속적으로 전기공급이 필요한 휘발성 메모리입니다. 현재 Automotive, Mobile, Network, PC, IT제품 등 전자기기 전반에 걸쳐 DRAM이 사용되고 있습니다. | |

| NAND Flash |

NAND Flash는 전원이 꺼지면 저장된 자료가 사라지는 DRAM이나 SRAM과 달리 전원이 없는 상태에서도 데이터가 계속 저장되는 플래시메모리를 말합니다. 이런 특징 때문에 비휘발성 메모리라고 불리며, 최근에는 스마트폰, PC의 주저장장치로 활용되며 사물인터넷(IoT), 빅데이터, 인공지능(AI)의 개발과 함께 다양한 분야에 적용되고 있어 수요가 증가하고 있습니다. |

||

| NOR Flash |

NOR Flash는 NAND Flash와 마찬가지로 비휘발성 메모리이며, Cell이 직렬로 연결되어 있는 NAND Flash와 달리 병렬구조로 연결된 플래시메모리입니다. 따라서 순서에 관계없이 임의의 셀에 바로 접근할 수 있어 데이터의 읽기 속도가 NAND Flash에 비해 빠르고, Data 안정성이 뛰어납니다. |

||

| SSD | SSD는 메모리 반도체를 이용한 차세대 저장매체 즉 하드디스크(이하 HDD)를 대체하는 고속의 보조기억 장치라 할 수 있으며, 컨트롤러와 DRAM, NAND를 사용하여 HDD 보다 무게와 소음, 발열을 줄이고 성능을 향상시킨 제품을 말합니다. 개인용 PC, Data Center, IO Accelerators, Automotive 등 다양한 분야에 적용되고 있습니다. | ||

| FRAM | 강유전체를 기억소자로 하는 비휘발성 메모리로 FeRAM이라고도 합니다. 강유전체란 전압을 가함으로써 물질 내의 자발분극(自發分極:물질 내에 전기적인 플러스 마이너스가 생기는 상태)의 방향을 자유롭게 변화시키고, 전압을 가하지 않아도 그 분극방향을 지속시킬 수 있는 유전체입니다. 강유전체메모리는 구조 등이 DRAM(디램)과 유사하여 플래시메모리보다 10배 이상이나 빠른 속도로 읽기 쓰기를 할 수 있습니다. |

||

| 비메모리 반도체 | MCU | MCU(Micro Controller Unit)는 마이크로프로세서와 입출력 모듈을 하나의 칩으로 만들어 정해진 기능을 수행하는 초소형컴퓨터를 말합니다. MCU로 만들어진 시스템을 '임베디드 시스템'이라 지칭하며, 엘리베이터 비상전화, 자동차의 AVN, 의료용 카메라 방향 제어, 미용기기 등에 적용되어 양산되고 있습니다. | |

| Analog IC |

Analog IC는 소리, 온도 등과 같이 연속적으로 변화하는 아날로그 신호를 전기 신호로 바꾸고 아날로그 양을 증폭하거나 제어하는 시스템 반도체 입니다. 주요 제품군은 Power Management, Linear/Mixed Signal 및 Interface IC 등이 있습니다. 임베디드 시스템의 전원 공급IC, USB/Ethernet 등에 적용되고 있습니다. |

||

| AP (Application Processor) |

스마트폰, 태블릿PC 등 모바일 기기에서 각종 응용프로그램(애플리케이션) 구동과 그래픽 처리 등을 담당하는 핵심 시스템반도체로 PC의 CPU에 해당됩니다. 다만, CPU와 달리 GPU, 통신칩, 센서, 디스플레이, 멀티미디어 등 여러 기능을 하나로 합친 SoC(System on Chip)로 만들어집니다. 주로 영국 ARM사의 기본설계를 바탕으로 글로벌 반도체 회사들이 AP를 제조합니다. 주요 AP로는 애플의 바이오닉과 M1, M2 칩셋, 삼성의 엑시노스, 퀄컴의 스냅드래곤 등이 있습니다. |

||

| GNSS | 인공위성을 이용하여 지상물의 위치ㆍ고도ㆍ속도 등에 관한 정보를 제공하는 위치 추적 반도체 및 모듈로, 차량용 네비게이션 뿐만 아니라 스마트폰, 건강 모니터기, 골프 비거리 측정기, 자전거와 같은 휴대 및 여가용 기기에 적용되고 있습니다. | ||

| Cellular Module | 전자기기 간 공간의 제약을 넘어선 연결성, 확장성의 중요성이 증대되는 가운데 3G/4G/5G와 같은 무선 모뎀의 시장 수요도 늘어나고 있습니다. 이러한 Cellular Module은 차량 내 Infotainment시스템 및 원격 진단 의료 서비스, 원격 무선 감시카메라를 이용한 보안 및 교통, 사고 등의 화재 모니터링에 사용되는 무인 화상 원격조작기구 등의 다양한 분야에 적용되고 있습니다. | ||

| Short Range Module (Wi-Fi & Bluetooth) |

전세계적으로 사용되는 단거리 무선통신 기술인 Wi-Fi는 2.4GHz 및 5GHz 밴드에서 운영되며, 관제, 시스템 구성, 정보 수집 및 시간 제약적 제어 장치 등에 적합합니다. 최근 사물인터넷(IoT)의 장점이 부각되면서 점차 성장하고 있으며, 이동식 디바이스를 이용하는 다양한 응용 사례에서 유용하게 사용되고 있습니다. Bluetooth는 2.4GHz 밴드에서 운영되는 근거리 무선통신 기술로, 전력소비와 비용이 낮아야 하는 디바이스에 적합합니다. 산업, 소비자, 자동차 및 의료 애플리케이션 디바이스의 무선 연결을 위한 표준이 되었습니다. | ||

| 디스플레이 | TFT-LCD | TFT-LCD는 TV, Monitor, Notebook, Mobile phone, Car Infotainment, DID, 의료기, 게임기, 산업용 기기 등 다양한 분야에 적용되고 있으며, 당사는 Car Infotainment, DID, 의료기, 산업용 기기 등에 적용되는 디스플레이를 전문으로 거래하고 있습니다. |

나. 주요 제품 및 생산, 판매방식

당사는 IT부품 기술영업 및 마케팅 사업을 영위하고 있으며, 주요 매출상품은 반도체와 디스플레이입니다. 매출처의 발주 및 Forecast에 따라 매입 거래처에 발주 진행을 하여 안전재고 확보 후, 수요처의 입고 요청에 따라 납품을 진행합니다. 주요 매출 상품의 판매방식은 다음과 같습니다.

① 반도체

당사의 주요 벤더인 글로벌 반도체 기업인 마이크론 반도체와 제품 종류에 따라 월별, 분기별, 년간 반도체 시장 가격에 따라 매입단가에 대한 협의를 실시하며, 결정된 매입단가는 1개월~1년간 단가 유지를 하고 있습니다. 매입단가 산정 기준은 소규모 거래처에 대한 납품 단가를 기준으로 하며, 재고 구매시 매입금액을 지불하고 있습니다. 판매한 재고에 대해서 매달 판매거래 리스트를 마이크론 반도체로 발송하고,거래처의 성격에 따라 매입단가를 재산정하게 됩니다. 매입단가 변동에 따라 기 결제된 금액의 차액은 다음 재고 매입시에 반영되게 됩니다. 완성차 업체 및 부품사의 경우 일반적으로 연초에 반도체 시장 상황에 따라 납품단가를 결정하게 되며, 1년간 납품단가를 유지하는 정책을 취하고 있습니다.

② 디스플레이

디스플레이용 LCD 및 터치 Module을 공급하고 있는 AUO의 경우 매입처의 발주 진행 및 Forecast에 따라 당사에서 발주를 진행하여 당사로 입고된 제품을 최종 고객사에 납품하는 방법과 당사가 Agent로서 고객사와 발주 진행 현황 및 기술적인 부분에 대한 지원은 하되, 발주 및 납품은 AUO와 고객사간 직접하는 방법 등이 있습니다. 두 가지 방법 모두 매입단가는 1년 기준으로 책정하나 경우에 따라 3~6개월 주기로 변동이 있을 수도 있습니다.

다. 주요 상품 등의 현황

| (단위 : 백만원, %) |

| 품 목 | 주요 상품 (품목군) |

2023년(제28기) | 2022년(제27기) | 2021년(제26기) | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 반도체 | DRAM, SSD 등 | 369,515 | 61.78 | 336,438 | 64.08 | 225,227 | 59.52 |

| 디스플레이외 | TFT-LCD 등 | 225,818 | 37.76 | 184,235 | 35.09 | 147,483 | 38.98 |

| 기타 | 2,761 | 0.46 | 4,376 | 0.83 | 5,691 | 1.50 | |

| 합 계 | 598,094 | 100.00 | 525,049 | 100.00 | 378,401 | 100.00 | |

라. 주요 상품 등의 가격변동추이

당사의 상품은 고객사의 발주에 따라 매입처에 주문하기 때문에 사용 용도, 고객의 요청사항, 반도체 등에 따라 상품의 가격이 큰 차이가 발생하며, 고객의 Needs에 따라서 납품하는 반도체의 종류 및 용량이 달라지는 관계로 단품의 가격을 일괄 산정하기는 어렵습니다.

3. 원재료 및 생산설비

가. 상품 및 원재료 매입 현황

| (단위 : 백만원) |

|

매입 |

품 목 |

구 분 |

2023년 |

2022년 |

2021년 |

|---|---|---|---|---|---|

|

상품 등 |

반도체 |

국 내 |

11,626 | 10,649 | 10,569 |

|

수 입 |

331,749 | 319,148 | 212,710 | ||

|

소 계 |

343,375 | 329,797 | 223,279 | ||

|

디스플레이 |

국 내 |

435 | 3,093 | 2,199 | |

|

수 입 |

221,007 | 161,663 | 144,569 | ||

|

소 계 |

221,442 | 164,756 | 146,768 | ||

|

기타 |

국 내 |

2,148 | 146 | 146 | |

|

수 입 |

5 | - | - | ||

|

소 계 |

2,153 | 146 | 146 | ||

| 원재료 | 구매가공품 등 |

국 내 |

- | - | - |

|

수 입 |

- | - | - | ||

|

소 계 |

- | - | - | ||

|

총 합 계 |

국 내 |

14,209 | 13,888 | 12,914 | |

|

수 입 |

552,761 | 480,811 | 357,279 | ||

|

합 계 |

566,970 | 494,699 | 370,193 | ||

나. 주요 매입처에 관한 사항

| (단위 : 백만원) |

|

품 목 |

구입처 |

2023년 (제28기) |

2022년 (제27기) |

2021년 |

|---|---|---|---|---|

|

반도체 |

국 내 |

11,626 | 10,649 | 10,569 |

|

수 입 |

331,749 | 319,148 | 212,710 | |

|

디스플레이외 |

국 내 | 2,583 | 3,239 | 2,345 |

| 수 입 | 221,012 | 161,663 | 144,569 | |

| 구매가공품 등 | 국 내 | - | - | - |

| 수 입 | - | - | - | |

| 총 합 계 | 566,970 | 494,699 | 370,193 | |

다. 생산능력 및 생산실적

- 해당사항 없습니다.

라. 생산설비에 관한 사항

- 해당사항 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

| 매출유형 | 품 목 | 2023년 (제28기) |

2022년 (제27기) |

2021년 (제26기) |

|

|---|---|---|---|---|---|

| 상 품 | 반도체 | 수 출 | 39,623 | 34,656 | 28,710 |

| 내 수 | 329,893 | 301,783 | 196,516 | ||

| 소 계 | 369,516 | 336,439 | 225,227 | ||

| 디스 플레이 |

수 출 | 10,604 | 19,982 | 51,253 | |

| 내 수 | 215,213 | 164,253 | 96,230 | ||

| 소 계 | 225,817 | 184,235 | 147,483 | ||

| 기타 | 수 출 | - | - | - | |

| 내 수 | 2,752 | 3,303 | 3,283 | ||

| 소 계 | 2,752 | 3,303 | 3,283 | ||

| 기타 | 용역 | 수 출 | - | 558 | 392 |

| 내 수 | - | 404 | 1,020 | ||

| 소 계 | - | 962 | 1,412 | ||

| 수수료 | 수 출 | - | 110 | 205 | |

| 내 수 | 9 | - | 792 | ||

| 소 계 | 9 | 110 | 997 | ||

| 합 계 | 수 출 | 50,227 | 55,306 | 80,560 | |

| 내 수 | 547,867 | 469,743 | 297,841 | ||

| 합 계 | 598,094 | 525,049 | 378,401 | ||

나. 주요 국가별 매출 현황

| (단위: 백만원) |

| 매출 유형 | 품 목 | 2023년 (제28기) |

2022년 (제27기) |

2021년 (제26기) |

|||

|---|---|---|---|---|---|---|---|

| 수출국 | 금액 | 수출국 | 금액 | 수출국 | 금액 | ||

| 상품 | 반도체 | 중국 | 20,028 | 중국 | 20,315 | 중국 | 14,912 |

| 기타 | 19,595 | 기타 | 14,340 | 기타 | 13,798 | ||

| 디스플레이 | 중국 | 75 | 중국 | 7,410 | 중국 | 40,515 | |

| 기타 | 10,529 | 기타 | 12,573 | 기타 | 10,738 | ||

| 기타 | 용역 | 중국 | - | 중국 | - | 중국 | 392 |

| 기타 | - | 기타 | 558 | 기타 | - | ||

| 수수료 | 중국 | - | 중국 | - | 중국 | - | |

| 기타 | - | 기타 | 110 | 기타 | 205 | ||

| 합 계 | - | 50,227 | - | 55,306 | - | 80,560 | |

다. 판매전략

당사는 IT부품 및 서비스 공급에 있어서 단순히 고객사의 요구에 맞는 것만을 제공하는 것이 아니라, 시장동향과 고객사의 니즈를 지속적으로 모니터링하고 분석하며 또한 당사의 글로벌 경험 및 정보를 바탕으로 하여 고객사에게 최적의 솔루션을 제안하고 적용함으로써 상호 win-win 함을 근간으로 합니다.

라. 수주현황

당사를 비롯한 종속기업 (주)오스코는 고객사의 발주에 따라 수시로 상품을 납품하고 있으며, 대내외 경제환경 변화, 고객사 내부 정책 등과 그에 따른 수요 변화를 정확히 예측하는데 어려움이 있어 수주상황을 별도로 관리하지 않고 있습니다.

5. 위험관리 및 파생거래

연결기업은 시장위험, 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 연결기업의 이사회는 연결기업의 위험관리 정책을 개발하고 연결기업이 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 관리ㆍ감독하고 있습니다.위험관리정책과 시스템은 시장 상황과 연결기업의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다.

연결기업의 재무위험관리의 주요 대상인 금융자산은 상각후원가금융자산인 현금및현금성자산, 장단기금융상품, 매출채권 및 기타채권 , 기타포괄손익-공정가치금융자산, 당기손익-공정가치금융자산 등으로 구성되어 있으며, 금융부채는 매입채무, 차입금, 사채 및 기타채무 등으로 구성되어 있습니다.

가. 신용위험

① 신용위험에 대한 노출

금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 나타냅니다. 연결기업은 현금및현금성자산을 신용등급이 우수한 금융기관에 예치하고 있어, 금융기관으로부터의 신용위험은 제한적입니다.

당기말과 전기말 현재 신용위험에 대한 최대 노출액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 과 목 | 당기말 | 전기말 |

| 현금성자산 | 22,577,879 | 8,763,226 |

| 매출채권 | 79,391,891 | 76,999,921 |

| 기타금융자산 | 19,807,458 | 14,405,104 |

| 합 계 | 121,777,228 | 100,168,251 |

② 손실충당금

당기말과 전기말 현재 매출채권과 상각후원가 측정 금융자산에 대한 기대신용손실과 각 연령별로 손실충당금을 설정한 금액은 다음과 같습니다.

| (단위:천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기말 | 전기말 | ||

| 채권잔액 | 손실충당금 | 채권잔액 | 손실충당금 | |

| 만기일 미도래(3개월 이하) | 96,276,574 | (182,240) | 89,983,771 | (473,278) |

| 3~6개월 이하 | 2,379,399 | (66,711) | 2,055,517 | (160,985) |

| 6~12개월 이하 | 1,006,086 | (213,758) | 80,000 | (80,000) |

| 1년 초과 | 284,877 | (284,877) | 77,732 | (77,732) |

| 합 계 | 99,946,936 | (747,586) | 92,197,020 | (791,995) |

매출채권과 상각후원가측정 금융자산에 대한 손상충당금의 기중 변동내역은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당 기 | 전 기 |

| 기초금액 | 791,995 | 12,267,779 |

| 설정 | (44,409) | 678,440 |

| 제각 | - | (11,094,761) |

| 기타(*1) | - | (1,059,463) |

| 기말금액 | 747,586 | 791,995 |

(*1) 매각예정자산으로 재분류 되었습니다.

③ 연체되었으나 손상되지 않은 금융자산

당기말과 전기말 현재 연체되었으나 손상되지 아니한 매출채권과 상각후원가측정 금융자산의 장부금액은 다음과 같습니다.

| (단위:천원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 3~6개월 이하 | 2,312,687 | 1,894,531 |

| 6~12개월 이하 | 792,328 | - |

| 1년 초과 | - | - |

| 합 계 | 3,105,015 | 1,894,531 |

나. 유동성위험

유동성위험이란 연결기업이 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 위험을 의미합니다. 연결기업의 유동성 관리방법은 재무적으로 어려운 상황에서도 받아들일 수 없는 손실이 발생하거나, 연결기업의 평판에 손상을 입힐 위험 없이, 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다.

당기말과 전기말 현재 금융부채의 계약상 만기는 다음과 같습니다.

① 당기말

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상현금흐름 | 3개월 이내 | 1년이내 | 2년이내 | 5년이내 | 10년이내 |

| 매입채무 | 46,209,599 | 46,209,599 | 46,209,599 | - | - | - | - |

| 차입금 | 61,803,755 | 64,251,523 | 26,414,076 | 24,375,410 | 13,462,037 | - | - |

| 사채 | 16,116,751 | 16,383,314 | 126,941 | 16,256,373 | - | - | - |

| 기타금융부채 | 5,315,777 | 4,693,531 | 1,972,869 | 553,398 | 1,985,277 | 181,987 | - |

| 합 계 | 129,445,882 | 131,537,967 | 74,723,485 | 41,185,181 | 15,447,314 | 181,987 | - |

② 전기말

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상현금흐름 | 3개월 이내 | 1년이내 | 2년이내 | 5년이내 | 10년이내 |

| 매입채무 | 39,268,930 | 39,268,930 | 39,268,930 | - | - | - | - |

| 차입금 | 46,849,194 | 47,491,139 | 28,361,004 | 19,130,135 | - | - | - |

| 전환사채 | 1,138,209 | 1,298,200 | 1,298,200 | - | - | - | - |

| 사채 | 23,103,833 | 24,091,673 | 181,131 | 7,517,795 | 16,392,747 | - | - |

| 기타금융부채 | 5,078,988 | 5,594,630 | 4,309,388 | 509,676 | 706,959 | 68,607 | - |

| 합 계 | 115,439,154 | 117,744,572 | 73,418,653 | 27,157,606 | 17,099,706 | 68,607 | - |

다. 시장위험

시장위험이란 환율, 이자율 및 지분증권의 가격 등 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험노출을 관리 및 통제하는 것입니다.

① 외환위험

연결기업의 기능통화인 원화 외의 통화로 표시되는 판매, 구매 및 차입에 대해 환위험에 노출되어 있습니다. 연결기업는 주로 미합중국 달러화와 관련된 환율변동위험에 노출되어 있습니다.

당기말과 전기말 현재 연결기업의 환위험에 대한 노출정도는 다음과 같습니다.

| (단위: USD) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 외화자산: | ||

| 현금및현금성자산 | 11,725,555 | 6,227,184 |

| 매출채권 | 34,684,835 | 20,963,659 |

| 기타금융자산 | 9,746,590 | 7,645,000 |

| 외화자산 합계 | 56,156,980 | 34,835,843 |

| 외화부채: | ||

| 차입금 | 31,335,315 | 25,338,011 |

| 이자율 및 통화스왑 | (17,331,000) | - |

| 매입채무 | 35,226,220 | 29,896,350 |

| 기타금융부채 | 126,770 | 107,936 |

| 외화부채 합계 | 49,357,305 | 55,342,297 |

| 순 노출 | 6,799,675 | (20,506,454) |

당기와 전기에 적용된 환율은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 평균환율 | 기말환율 | ||

| 당기 | 전 기 | 당기말 | 전기말 | |

| USD | 1,305.41 | 1,291.95 | 1,289.40 | 1,267.30 |

연결기업의 금융상품을 구성하는 외화에 대하여 환율이 변동한다면, 연결기업의 자본과 손익은 증가 또는 감소하였을 것입니다.

당기와 전기 중 이자율과 같은 다른 변수는 변동하지 않는다고 가정시 민감도분석에 따른 변동금액(법인세효과 반영전)은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전 기 | ||

| 자 본 | 손 익 | 자 본 | 손 익 | |

| USD 5% 상승 | 438,375 | 438,375 | (1,299,391) | (1,299,391) |

| USD 5% 하락 | (438,375) | (438,375) | 1,299,391 | 1,299,391 |

② 이자율위험

연결실체는 이자율 변동에 따라 금융자산의 투자 및 금융부채의 차입에서 비롯한 이자수익(비용) 변동위험 등의 이자율 위험에 노출되어있습니다. 연결실체의 이자율위험 관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화 하는데 있습니다. 연결실체는 이자율 변동이 연결실체의 경영 활동 및 재무현황에 미치는 영향을 지속적으로 모니터링하고 있습니다.

연결실체의 이자율위험은 주로 변동금리부 조건의 차입금에서 발생하고 있습니다. 동 이자율위험의 일부는 변동이자부 현금성자산으로부터의 이자율위험과 상쇄됩니다. 이자율위험에 노출된 변동이자부 금융기관 차입금은 당기말 현재 21,490,084천원 및 전기말 현재 42,849,195천원입니다.

연결기업이 보유중인 금융상품에 대한 이자율이 변동한다면, 연결기업의 자본과 손익은 증가 또는 감소하였을 것입니다.

당기와 전기 중 다른 변수는 변동하지 않는다고 가정시 민감도 분석에 따른 변동금액(법인세효과 반영전)은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당 기 | 전 기 | ||

| 자 본 | 손 익 | 자 본 | 손 익 | |

| 이자율 1%상승 | (214,901) | (214,901) | (428,492) | (428,492) |

| 이자율 1%하락 | 214,901 | 214,901 | 428,492 | 428,492 |

③ 기타 시장가격 위험

연결기업은 영업상의 필요 등으로 비상장회사의 지분증권에 투자하고 있습니다.

라. 자본위험관리

연결기업의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고, 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 최적자본구조 달성을 위해 부채비율, 순차입비율 등의 재무비율을 매월 모니터링하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

당기말과 전기말 현재 연결기업의 부채비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 부채총계 | 135,194,327 | 161,692,922 |

| 현금및현금성자산 차감 | (22,577,879) | (8,763,226) |

| 조정 부채 | 112,616,448 | 152,929,696 |

| 자본총계 | 113,314,505 | 96,270,886 |

| 조정 부채 비율(%) | 99.38 | 158.85 |

마. 파생상품 및 풋백옵션 등 거래현황

연결기업은 환율 변동의 불확실성이 중요해졌다는 경영진의 판단에 따라 외환위험을 최소화 할 수 있도록 외환관리를 하고 있습니다. 당사는 스왑 및 선물환거래를 통해 불확실성에 따른 손익 변동을 최소화하고 있습니다. 한편 당사가 약정한 외화차입금 중에는 스왑과 연계되어 있는 상품들이 있습니다. 보고기간 종료일 현재, 당사는 외화 차입금액 총 USD 17,331,000에 대해 고정환율 원화스왑 약정을 하였으며, 각 상품별 약정시기는 2023년 1월 USD 4,831,000(만기1년), USD 2,500,000(만기1년) , 5월 USD 10,000,000(만기2년) 입니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

공시서류 작성기준일 현재 재무상태에 중요한 영향을 미치는 비경상적인 주요계약이 없습니다.

나. 개발 담당조직

(1) 연구개발 조직 개요

[유니트론텍]

2013년 7월 유니트론텍 기업부설 연구소가 설립되었습니다. 2019년부터 자율주행과 관련된 정부의 국책 연구과제를 수행하고 있으며, 2021년 6월 신규 과제인 'Centralized 아키텍처기반 레벨4 자율주행 컴퓨팅 플랫폼 상용화 기술개발'의 주관기관으로 선정되었습니다. 그뿐만 아니라 AI 기반의 Robotics 시장을 타겟으로 제품을 개발하고 있습니다.

보고서 작성기준일 현재 연구소 조직은 HW팀, SW팀, 연구기획팀 등 모두 3개 팀으로 구성되어 있으며, 연구소장과 임원을 포함하여 총 16명의 인원을 유지하고 있습니다.

[오스코]

2013년 7월 오스코 기업부설 연구소가 설립되었습니다. 자동차 전장 부문, 지능형 IoT 부문 및 무선 사업 부문에서 고객의 성공적인 제품 개발을 위하여 안정된 솔루션을 제공함과 더불어 기술지원을 수행하고 있습니다. 보고서 작성 기준일 현재 연구소 조직은 하드웨어팀, 소프트웨어팀으로 구성되어 있으며, 연구소장을 제외한 총 7명의 인원을 유지하고 있습니다.

다. 연구개발비용

당사 및 종속회사는 최근 3개년도에 연구개발 비용을 전액 비용(판매비와 관리비)으로 계상하였으며, 그 밖에 개발비 등의 자산화 내역이 없습니다.

| (단위 : 백만원) |

| 구 분 |

2023년 (제28기) |

2022년 (제27기) |

2021년 (제26기) |

|---|---|---|---|

| 연구개발비 | 3,506 | 2,052 | 2,275 |

| (정부보조금) | (1,062) | (612) | (740) |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액x100] |

0.41% | 0.27% | 0.39% |

라. 연구개발 실적

당사 및 종속회사의 최근 3년간 연구개발 실적은 다음과 같습니다.

|

구분 |

구분 |

연구과제 |

연구기관 |

주요내용 |

연구결과 |

|---|---|---|---|---|---|

|

1 |

국책과제 | AI 기반 자율주행 컴퓨팅 모듈 개발(AICM) | 유니트론텍 연구소 |

Deep Learning기반 자율주행을 위한 AI컴퓨팅 모듈 | 개발완료 |

|

2 |

국책과제 | Lv.4+ 자율주행 아키텍처기반 컴퓨팅플랫폼 상용화 기술개발(ADCM) | 유니트론텍 연구소 |

고성능 AP를 이용하여 자율주행 Lv.4 수준 이상에 요구되는 실시간 연산이 가능한 컴퓨팅플랫폼 및 저장시스템 아키텍처 개발 | 개발중 |

| 3 | 국책과제 | 데이터기반 상용특수차량 위험환경 극복 자율주행 협업 플랫폼 개발 및 실증 | 유니트론텍 연구소 |

특수목적 상용 차량과 작업보조 차량의 인지 데이터를 융합하여 통합관제 엣지시스템, 시뮬레이션 검증 기술 개발 및 실증 시나리오와 사이트 구축을 통한 데이터 확보 |

개발중 |

| 4 | 국책과제 | 확장형 AI가속기 프로세서를 적용한 자율주행 모빌리티 응용기술개발 | 유니트론텍 연구소 |

인공지능을 구현하고 실행하기 위한 전용 하드웨어인 AI가속기 프로세서에 대한 응용기술 개발 및 검증 |

개발중 |

| 5 | 개발용역 | RVA/MSP 개발 | 유니트론텍 연구소 |

RVA(Remote Vehicle Assistance)와 MSP(Mission Service Platform) 등 자율주행 플랫폼 관련 SW BSP 및 HW 개발 | 개발완료 |

| 6 | 개발용역 | NPU PCIe Card 개발 |

유니트론텍 연구소 |

NPU를 적용한 PCIe Card를 개발 | 개발완료 |

| 7 | 자체개발 | Uni-Platform 개발 | 유니트론텍 연구소 |

AICM 국책과제의 결과물과 NPU솔루션, 자율주행SW솔루션을 통합하여 MaaS/TaaS 시장 공략을 위한 자체 HW/SW 플랫폼을 기획 및 개발 진행하고 있으며, 향후 ADCM 국책과제, Tiny-AI Solution 등 자체개발 결과물을 Uni-Platform으로 통합하여 개발할 계획임. | 개발중 |

| 8 | 자체개발 | Tiny-AI Solution 개발 | 유니트론텍 연구소 |

Chipset 파트너인 Aspinity社의 초저전력 AML(Analog Machine Learning) Core IP와 Chipset을 활용하여 Tiny-AI Solution 개발 | 개발중 |

| 9 | 자체개발 | WI-FI 모듈개발 | 오스코 연구소 |

11ac Combo 개발 | 개발완료 |

| 10 | 자체개발 | WI-FI 모듈개발 | 오스코 연구소 |

11ac Combo & Bluetoooth 모듈개발 | 개발완료 |

※ AICM: 'Artificial Intelligence Computing Module'의 약어로 'AI 기반 자율주행 컴퓨팅 모듈 개발' 국책과제의 약칭

※ ADCM: 'Autonomous Driving Computing Module'의 약어로 'Lv.4+ 자율주행 아키텍처기반 컴퓨팅플랫폼 상용화 기술개발' 국책과제의 약칭

7. 기타 참고사항

가. 재산권 보유 현황

| 순번 | 종류 | 등록일 | 제목 및 내용 | 근거법령 | 권리자 |

|---|---|---|---|---|---|

| 1 | 국내특허 | 2016.11.30 | OBD 단말기를 이용한 차량의 사고시 연락방법 | 특허법 | (주)유니트론텍 |

| 2 | 국내특허 | 2019.08.05 | 사용자 특성을 고려한 오디오 출력 조정 시스템 및 그 조정방법 | 특허법 | (주)유니트론텍 |

| 3 | 국내특허 | 2019.08.27 | 잡음 패턴 분석에 의한 차량용 오디오의 음질 개선 시스템 및 그 개선방법 | 특허법 | (주)유니트론텍 |

| 4 | 국내특허 | 2021.08.03 | 차량용 디스플레이 시스템 | 특허법 | (주)유니트론텍 |

| 5 | 국내특허 | 2021.11.26 | 차량 외관 센서용 빙결 방지 장치 및 그 빙결 방지 방법 | 특허법 | (주)유니트론텍 |

| 6 | 국내특허 | 2022.04.06 | 라이다센서 테스트 시스템 | 특허법 | (주)유니트론텍 |

| 7 | 국내특허 | 2022.09.22 | 전기 자동차의 충전구용 빙결 방지 장치 및 그 빙결 방지 방법 | 특허법 | (주)유니트론텍 |

나. 시장여건 및 영업의 개황

(1) 영업의 개황 등

① 산업의 특성

- 반도체

반도체는 메모리와 비메모리로 나뉘며, DRAM, NAND, NOR 등 모든 메모리 제품은 단품(component), 모듈(module), 웨이퍼(wafer)의 형태로 구분할 수 있으며, 패키징 형태인 MCP, eMMC, 완제품 형태인 SSD까지 메모리 관련 모든 제품을 포함하고 있습니다. 비메모리 반도체에는 MCU, Analog IC와 MEMS Mic 등이 있습니다.

Analog IC에는 다양한 제품군이 있으며, 대표적으로는 Power Management군 및 Interface군으로 구성되어 있습니다.

- 디스플레이

TFT-LCD(Thin Film Transistor -Liquid Crystal Display)는 TV, Monitor, Notebook, Mobile phone, Car entertainment, DID(Digital information display), 의료기, 게임기, 산업용 기기 등 다양한 분야에 적용되고 있으며, 당사는 Car entertainment, DID, 의료기, 산업용 기기 등에 적용되는 디스플레이를 전문으로 거래하고 있습니다.

② 산업의 성장성

- 반도체

반도체 시장은 반도체가 사용되는 전방산업의 영역이 확장됨에 따라 그 수요가 계속 증가하고 있습니다. 스마트폰, PC 등 소비가전 시장이 견고한 가운데, 5G, HPC, AI, Automotive, 데이터센터 등과 같은 분야에서 시장 변화에 따른 신규 수요도 지속적으로 창출되고 있어 반도체 시장은 지속적으로 성장할 전망입니다.

- 디스플레이

디스플레이 시장은 TV, 스마트폰, PC 등 주요 제품들의 성숙기 진입으로 출하대수의 성장률은 둔화되고 있으나, 기존 LCD 제품에서 OLED, Micro LED 등 LED 기반 고부가가치 제품들로 시장이 재편, 폴더블 및 롤러블 디스플레이와 같은 새로운 폼팩터의 등장으로 시장이 확장될 것으로 보입니다.

③ 경기변동과의 관계

- 반도체

반도체 산업은 세계 실물경제 지수인 GDP와 관련이 있으며, 특히 실리콘싸이클(Silicon Cycle)이라 불리우는 세계 반도체 산업의 경기 순환 사이클이 존재하고 있습니다.

세계 반도체 시장은 현재까지 실리콘 사이클의 순환에 따라 호황과 불황을 반복해 왔으며, 그 주기를 살펴보면 제품 수명주기가 매우 짧은 것을 알 수 있습니다. 산업 초기 대규모 장치 산업의 특성과 함께 주요 수요처인 미국, 유럽 등 선진국의 거시경제 순환 사이클(Business Cycle)과의 연관성이 비교적 크게 나타났으나, 최근에는 중국 및 인도 등 신흥시장의 비중이 확대되면서 수요처가 늘어나고 있습니다. 또한, 일부 경쟁력이 부족한 반도체 업체들의 구조조정 등으로 인해 공급처가 감소하게 되면서, 수요와 공급의 불균형이 줄어들게 되었고, 반도체 산업 경기 변동 폭은 전과 비교하여 많이 줄어 들었다고 볼 수 있습니다.

- 디스플레이

디스플레이 산업은 전방 산업과 연관성이 높으며, 자동차 등 당사가 거래 중인 전방산업은 경기변동에 민감한 업종입니다. 차량용 디스플레이 역시 기존에는 필수소비재가 아니기 때문에 경기 침체시 수요가 민감하게 반응하였으나, 최근에는 차량용 디스플레이의 옵션화 경향이 축소되어 디스플레이 패널이 기본 탑재되는 차량이 늘어나고 있으며, 12인치 이상의 대화면의 패널이 옵션으로 제공되고 있습니다.

④ 계절적 요인

- 반도체

반도체는 산업의 특성상 많은 전자, 정보기기 제조업체의 중요한 원재료 품목으로서 전자관련 제조업체들의 경기와 어느 정도 일치한다고 볼 수 있습니다. 다만, 고객들의 주문, 재고 및 생산 준비기간으로 인한 차이 때문에 전자제품 제조업체와 시점의 차이가 있을 수 있습니다. 국내 전자제품 제조업체들이 해외 시장에 주력으로 수출하는 각종 디지털 멀티미디어 가전기기의 경우 크리스마스 특수와 올림픽, 월드컵 등 국제 인기 스포츠 행사가 있는 때에는 매출 증가가 이루어지며, 완성차의 경우 여름철이 하계 휴가기간과 겹치면서 겨울철에 비해 매출이 증가하는 특성이 있습니다. 정부 주도의 국책사업이나 국가 기간망 프로젝트에 사용되는 전자통신기기용 반도체는 주요 고객인 국내 제조업체들의 프로젝트 수주여부와 통신서비스사업자의 구매정책변화에 따라 수급에 변동이 생길 수 있습니다.

- 디스플레이

디스플레이는 대부분 차량용 디스플레이로서 전방 산업의 경기변동과 밀접한 연관이 있습니다. 완성차 산업은 업계 평균적으로 하계기간이 동계에 비해 매출이 증가하는 특성이 있습니다. 다만, 고객들의 주문, 재고 및 생산 준비기간으로 인한 차이 때문에 완성차 제조업체와 시점의 차이가 있을 수 있습니다.

⑤ 제품의 라이프사이클

- 반도체

반도체는 자동차, 가전제품, 의료기기, 산업용 장비 등 다양한 분야에서 사용되고 있습니다. 반도체는 전자 제품의 필수 원재료로서 연구 개발 기간에 당사가 취급하는 반도체의 채택 여부가 결정되며, 채택 시 해당 산업의 라이프사이클과 비슷한 모습을 보입니다.

- 디스플레이

디스플레이 산업 사이클은 2~3년 내외로 반복되면서 짧은 경기 사이클을 보이고 있습니다. 이는, 장치산업의 특성상 공급의 수요에 대한 탄력성이 낮기 때문에 발생하는 현상으로, 가격과 투자 또한 이러한 사이클에 맞춰서 진행됩니다. 최근에는 제품 트랜드의 변화, 다양한 방식의 신수요 창출, 특정 지역 내지 특정 이벤트 등의 영향을 받은 수요시장의 변화에 따라 업황의 주기적 변화가 짧아지거나 일부 완화되는 현상을 나타내기도 합니다.

(2) 국내외 시장 여건

① 시장의 특성

- 자동차용 반도체

현재 메모리 반도체 시장은 크게 스마트폰, 서버, PC 등 세 분야가 주도하고 있습니다. 차량용 메모리 반도체는 2021년 기준 전체 메모리 반도체 시장에서 2.6%의 비중을 차지하고 있어, 주류 시장에 비해 비중이 미미한 수준입니다. 또한, 차량용 반도체 시장에서도 메모리 반도체가 차지하는 비중이 10%에 불과합니다.

하지만 이미 성숙 단계에 진입하여 성장세가 완만해진 스마트폰, 서버, PC 시장과 달리 자동차용 메모리 반도체는 향후 더 크게 성장할 것으로 보입니다. 2022년 60억 달러에서 2027년 130억 달러까지 연평균 20% 이상 지속 성장할 것으로 예상됩니다.

이는 Infotainment, Dashboard, ADAS 등 자동차에 적용되는 전자장치가 늘어나고, 더 많은 데이터를 처리 후 운전자에게 제공하고 있어 메모리 반도체에 대한 수요가 늘어나는 동시에 고용량, 고성능의 제품 수요도 증가하고 있기 때문입니다. 뿐만 아니라 향후 전기차 보급 확대, 차량의 자율주행화에 따라 이러한 추세가 강화될 전망입니다.

- 디스플레이

최근 차량의 스마트화, 자율주행화에 따라 차량이 운전자에게 제공하는 정보량이 크게 증가하면서 디스플레이의 중요성 역시 커지고 있습니다. 자동차 제조사들은 디스플레이 적용 영역을 확대하면서 운전자의 편의성과 안정성을 높이는데 주력하고 있으며, 따라서 자동차에 탑재되는 디스플레이 면적이 지속적으로 확대되는 추세입니다. 전체 차량용 디스플레이 매출 중 10인치 이상 디스플레이가 차지하는 비중이 2020년 40%를 넘어 2025년 50%대로 성장할 것이라 전망됩니다. (IHSMarkit, 2020.02)

또한, 다양한 정보를 쉽고 빠르게 인식하며, 다양한 차량 기능을 설정할 수 있는 시스템 구축 기술이 발전하고, 그에 따라 차량 내에서 실시간으로 차량 상태를 포함한 다양한 컨텐츠를 보다 크고 선명한 화질로 즐기려는 수요가 확대됨에 따라 디스플레이의 대형화, 고화질화 추세 역시 뚜렷해 지고 있습니다.

② 경쟁 현황

- 반도체

반도체 공급업체들은 대형 반도체 제조사로부터 제품을 공급 받아 일정 마진을 확보한 후 IT 제조업체 및 도소매업체 등에 재판매하는 방식의 수익모델을 보유하고 있습니다. 따라서, 회사의 영업력과 적기 공급물량 확보가 매출에 직접적인 영향을 미치며, 매출 규모가 큰 업체일수록 판매처 확보 및 지원, 적정 재고관리 등에 있어 유리한 이점이 있습니다. 당사는 마이크론 반도체의 공급 대리점 중 하나로서, 마이크론 반도체가 국내에 판매하는 전장용 반도체의 90%이상을 당사가 공급하고 있기 때문에, 당사의 경쟁 상황은 반도체 시장의 경쟁상황과 비슷한 양상을 보입니다.

현재 메모리 반도체 시장은 삼성전자, 마이크론 반도체, SK Hynix의 3강 체제로 마이크론 반도체는 세계 3위의 메모리 반도체 제조사이며, 전장 메모리 시장에서는 세계 1위의 점유율을 보이고 있습니다.

반도체 산업의 가장 중요한 특징 중 하나는 경험곡선효과가 상당히 크다는 것입니다.경험곡선이란 생산량이 두 배로 증가하는 시점에서 제품의 단위당 비용이 일정비율로 감소한다는 것인데, 반도체 산업의 경우 누적생산량이 배로 늘어남에 따라, 즉 생산의 경험이 두 배 증가함에 따라서 비용이 대체로 30%씩 감소하는 특성이 있습니다. 이는 반도체 제조가 다른 제품의 제조보다 훨씬 복잡하고 작은 실수에도 제품의 결함이 쉽게 생기기 때문입니다. 따라서, 삼성전자, 마이크론 반도체, SK Hynix 등 업계 선도 업체들의 시장 지위는 안정적으로 유지될 것으로 전망됩니다.

- 디스플레이

차량용 디스플레이의 경우, 높은 안정성 및 신뢰성이 요구됨에 따라 시장 상위 4개 업체가 전체 Market Share의 과반을 차지하고 있으며, 시장 공급 구조는 다음과 같습니다. 차량용 디스플레이 부문에서는 일본과 대만 기업들이 주도하고 있으며, 국내 디스플레이 패널 업계는 상대적으로 대형 및 중소형 패널 시장을 주도하는 TV 및 휴대전화등의 분야에 집중하는 상황입니다. 반면, 일본 기업들은 핵심 시장에서 밀려난 디스플레이 사업의 수익성 안정화 및 자국 자동차 제조업체(Toyota, Honda, Nissan 등)들의 글로벌 시장 주도 등을 배경으로 시장 선점을 유지하고 있는 상황입니다. 2023년 글로벌 완성차 시장의 제조사별 판매량은 도요타(1,065만대), 폭스바겐(880만대), 현대기아차(730만대), 스텔란티스(640만대), 르노-닛산-미쓰비시 연합(628만대), GM(487만대), 등 순으로 집계되었습니다.

한편, 대만 기업들은 최근 중국 자동차 시장 성장의 수혜를 받으며 급성장하여 일본 업체들과 경쟁 구도를 형성하고 있는 상황으로 그 중 대만의 대표적인 LCD 업체인 AUO는 In-House에서 LCD Module 및 Touch Panel을 개발 및 생산하여 고객에게 All-in-one 제품을 공급하는 장점을 기반으로, 2013년부터 OEM Biz의 비중을 98% 가량 유지하면서 차량용 디스플레이 시장에서 안정적으로 견고한 성장세를 보이고 있습니다.

차량용 C-Touch의 경우 2012년부터 World-wide 최초로 양산 공급하고 있습니다. 향후 LGD와 더불어 차량용 디스플레이 전체 Market Share의 1~2위를 경쟁할 것으로 예상됩니다.

특히, 2013년부터 한국 내 Tier1 업체인 MOBIS, Continental, Denso 등의 업체와 전략적인 Biz를 통해 HKMC 비중을 AUO OEM 전체 1~2위 목표로 적극적인 영업 활동을 전개 중입니다.

③ 시장점유율 추이

당사가 속해있는 전자부품 유통시장은 취급 제품군이 광범위하고, 제품마다 그 특성도 상이한데다 사용 분야나 고객사 역시 굉장히 다양하여 유의미한 시장점유율을 측정하는데 어려움이 있습니다. 그리고 이에 관한 공신력 있는 기관의 연구나 객관적인 자료 또한 없는 상황이기 때문에 시장점유율에 관하여 별도로 표기하지 않습니다.

④ 국내외 시장 규모 및 전망

- 반도체

IHS마킷과 IC인사이츠는 세계 차량용 반도체 시장 매출이 2017년~2021년 5년간 연평균 13% 성장했으며, 2023년 585억 달러, 2025년에는 655억달러까지 성장할 것으로 예상하고 있습니다.

자동차용 반도체 시장이 급속히 확대되는 것은 완성차 업체들이 스마트카, 전기차 및 하이브리드차 개발에 주력하고 있고, 각국의 엔진 배출가스 규제 강화 등으로 이를 제어하는 센서 등에 대한 수요가 늘어나는데 기인하고 있습니다. 자동차 원가에서 전자장치 부품 가격이 차지하는 비중도 20∼30% 수준까지 증가하고 있습니다.

| [차량용 반도체 시장 전망] | ||

|

(출처: IHS Markit)

- 디스플레이

차량용 디스플레이 패널의 글로벌 시장 규모는 2017년 70억달러 규모에서 2023년에 94억달러 규모로 성장하였습니다. 자동차의 전장화, 자율주행화 경향이 강해지면서 디스플레이 패널 탑재량과 사이즈가 증대되고, 인포테인먼트 기능의 중요성이 부각되면서 차량용 디스플레이 시장은 다른 적용분야보다 더 빠르게 성장하고 있습니다. 실제로 중소형 패널에 집중하였던 2017년에서 2022년 간의 연평균성장률이 4.7%에 불과했던데 비해 2023년부터 오는 2027년까지의 연평균성장률은 7.8%로 더 확대될 것으로 전망하고 있습니다. 그리고 최근 추이를 볼 때 이 같은 시장 전망치는 더욱 확대될 가능성이 있습니다.

다. 신규사업에 관한 사항

당사는 장기적으로 자동차 산업은 자율주행과 전기차 등 친환경 미래자동차 기반으로 전환 및 재편될 것이라는 판단하에 새로운 성장동력 확보를 위해 아래와 같은 신규 사업을 추진하고 있습니다.

(1) 사업의 내용

① 자율주행 관련 사업

당사는 공시서류 작성일 현재 자체개발, 정부의 국책연구과제 수행 및 관련 기업 투자를 통해 자율주행 사업을 추진하고 있습니다.

2019년부터 수행한 'AI기반 자율주행 컴퓨팅 모듈 개발 및 서비스 실증 사업' (이하 선행과제)을 2021년 12월 완료 하였으며, 후속 상용화 과제로 2021년 6월에 'Centralized 아키텍처기반 레벨4 자율주행 컴퓨팅 플랫폼 상용화 기술개발' (이하 본 과제)의 주관기관으로 선정되어 기업, 대학교 산학협력단, 수요기관 등과 컨소시엄을 구성하여 과제를 수행하고 있으며, 2025년까지 5년간 과제 수행 및 개발을 진행할 예정입니다.

본 과제는 센싱, 통신, 제어를 위한 표준 하드웨어 인터페이스를 갖추고, 자율주행의 3요소에 속하는 인지, 판단, 제어 소프트웨어 알고리즘의 고속 AI 컴퓨팅이 가능한 하드웨어 모듈 설계를 목적으로 하는 선행과제에서 더 나아가 보다 높은 AI성능(TOPS/W 향상) 구현과 신뢰성(Redundancy Architecture 구축) 및 안정성(ASIL 인증)을 보완하여 실제 산업에 적용될 상용 기술개발을 목표로 하고 있습니다.

더불어, 선행과제의 개발성과물을 기반으로 NPU(Neural Processor Unit) 솔루션 파트너, 자율주행 Full Stack SW파트너와 협력하여 MaaS/TaaS 시장을 타겟으로 본격적인 사업화를 위한 HW/SW 솔루션인 'Uni-Platform'을 기획 및 개발 중에 있습니다.

그 일환으로 Uni-Platform의 첫번째 프로젝트로써 AI 로보틱스 시장을 타겟으로 산업용 AMR(Autonomous Mobile Robots), Indoor/Outdoor 자율배송로봇에 적용할 수 있는 양산형 AI컴퓨팅 모듈인 'URC-100'을 개발 중에 있습니다. 'URC-100'은 자율배송로봇을 개발 및 공급 중인 파트너사와 협력하여 2024년 시장 출시를 목표로 하고 있습니다. 또한, 시장에서 요구하는 사양과 그 수요를 지속적으로 파악하여 다양한 환경에 적용할 수 있는 Flexible Computing Platform을 구성하여 시장에 대응할 예정입니다.

더 나아가 2023년 7월 당사가 지분을 취득한 미국 스타트업 'Aspinity'와의 협업을 통해 AIoT(Artificial Intelligence of Things) 분야로도 사업영역을 확장할 계획을 갖고 있습니다. 당사는 Aspinity의 초저전력 AML(Analog Machine Learning) Core IP와 Chipset을 활용하여 Tiny-AI Solution 개발하고 있으며, 이를 통해 스마트홈, 자동차 등 다양한 AIoT 어플리케이션에서 필요로하는 초소형, 고효율의 AI Solution을 제공할 수 있게 될 것입니다.

② 2차전지 관련 사업

당사는 2차전지 설비제조사인 (주)지피아이 지분투자를 통해 사업분야를 확장하고 있습니다. (주)지피아이는 전기 자동차용 리튬이온 2차전지 설비를 제조하는 회사로서 2차전지 제조공정인 전극공정, 조립공정(Packaging), 활성화공정(충방전), 디게싱 공정(Degassing) 중 조립공정과 디게싱공정 설비를 제조하여 국내외 2차전지 제조사에게 공급하고 있습니다.

조립공정(Packaging)은 전극 공정에서 생산된 전극과 원재료를 가공 및 조립하여 완성품을 만드는 공정이며, 디게싱공정(Degassing)은 조립이 완료된 전지를 충방전하여 전기적 특성을 부여하는 활성화공정에서 전지 내에 축적된 가스를 제거 및 배출하는 공정입니다.

지피아이는 다양한 2차전지 설비제작 노하우와 지속적인 R&D투자, 선제적인 Capex 투자와 지적재산권 확보를 통해 차세대 제품을 개발하여 고객사에 공급하고 있습니다.

(2) 사업의 전망

① 자율주행

자율주행 관련 개별 기술 개발은 기업 중심으로 이루어지나, 인프라 등 투자비가 높은 분야와 제도 정비 등은 각국 정부가 적극 지원하고 있습니다. 국내에서는 최근 '디지털 뉴딜' 정책으로 자율주행와 관련된 제도개선, 인프라 구축 등을 발표했으며, 미국 38개 주정부 부처 등이 참여한 'Automated Vehicle 4.0'에서는 자율주행차 기술 진흥을 위한 첨단제조, 인공지능, STEM 교육 및 인력 배양과, 협업과제인 기초연구, 관련 인프라, 규제, 세제, 지적재산권, 환경 등 광범위한 분야에 대한 방향성을 제시했습니다.

이에 따라 글로벌 자율주행 자동차 시장 규모는 2025년에 약 1,529억달러, 2030년에 6,565억 달러, 2035년에 약 1조 1,204억달러를 기록하며 연평균 41.0% 성장할 것으로 예상되고 있습니다. 그리고 2030년을 지나 자율주행 기술이 성숙되면서, 제한 자율주행 자동차(Level 3 수준)와 완전 자율주행 자동차(Level4 이상)의 시장규모가 역전될 것으로 보입니다. 특히, 완전 자율주행 자동차 시장의 연평균 성장률은 2035년까지 84.2%를 유지할 것으로 전망되었는데, 이는 자율주행 기술 및 인프라 발전에 대한 시장의 높은 기대감을 보여주는 지표라 할 수 있습니다. 자율주행 자동차 산업은 최근 태동기를 지나고 있으며, 향후 지속 성장할 유망 산업으로 평가되고 있습니다.

② 2차전지 사업

세계 각 국가는 배출가스 제한 등 환경 규제를 강화하고 있으며, 이에따라 자동차 산업도 화석연료를 사용하는 내연기관차에서 전기차 등 친환경 에너지를 활용한 차량 위주로 재편되고 있으며, 이러한 변화는 더욱 가속화될 전망입니다.

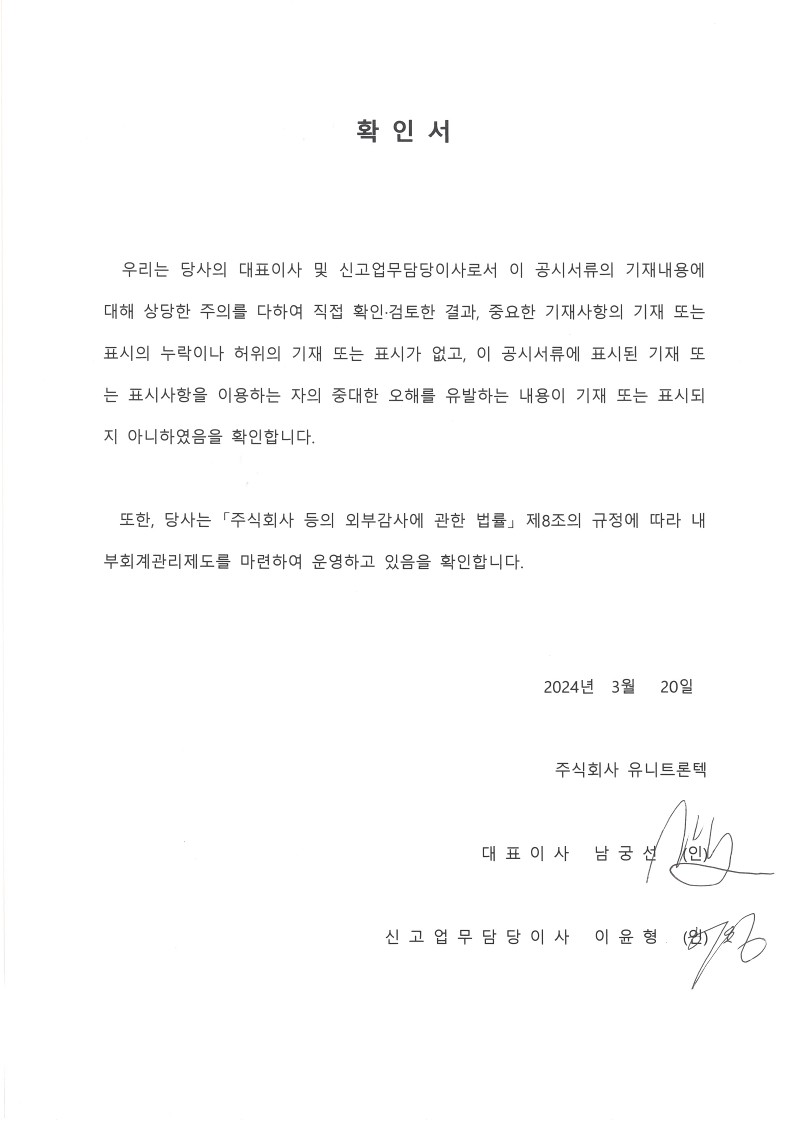

BloombergNEF는 2010년에 수 천대 판매에 불과했던 전기차가 2022년에는 802만대가 판매되었습니다. 이후 2025년에는 1,000만대를 돌파하고, 2030년에는 2,800만대, 2040년에는 5,600만대의 전기차가 판매될 것이라고 추정했습니다.

|

|

구동방식에 따른 글로벌 신규 자동차 판매 전망 |

그리고 현재 글로벌 전기차 산업을 이끌고 있는 테슬라의 연간 판매량이 2025년 227만대로 추정되는 가운데, 전통적 완성차 업체들도 주도권을 잃지 않기 위해 앞다퉈 전기차 생산목표를 수정하고 있습니다. 현대기아차는 2025년까지 100만대 생산 및 글로벌 점유율 10% 달성, 폭스바겐은 2025년으로 예정되어 있던 연간 100만대 생산계획을 2023년으로 앞당겼으며, 도요타는 2030년까지 550만대 생산, GM은 2023년까지 전기차 20종 출시 등을 발표했습니다.

이와 같은 전기차 산업의 급격한 성장 전망에 따라 국내 주요 이차전지 제조사들도 생산능력을 대폭 확대할 계획입니다. LG에너지솔루션은 2025년까지 540GWh, SK온은 2025년까지 220GWh의 CAPA를 갖출 전망입니다. 이에 따라 글로벌 이차전지 수요 충족을 위한 대규모 증설 및 장비 발주는 당분간 지속될 것으로 보입니다.

| [글로벌 2차전지 제조사 2020 ~ 2025 생산능력 전망] | ||

|

(출처: 유안타증권)

라. 종속회사의 내용

(1) (주)오스코

- 종속회사 주식회사 오스코는 한국에서 비메모리 반도체와 디스플레이 유통사업을 영위하고 있습니다.

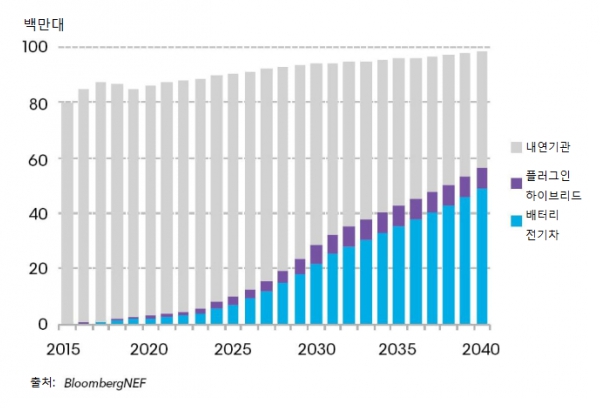

마. 조직도

|

|

조직도 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

1) 연결재무상태표

| 주식회사 유니트론텍과 그 종속회사 | (단위 : 백만원) |

| 구분 | 제28기 (2023년 12월말) |

제27기 (2022년 12월말) |

제26기 (2021년 12월말) |

| [유동자산] | 204,751 | 231,521 | 153,761 |

| ·현금및현금성자산 | 22,578 | 8,763 | 4,177 |

| ·매출채권 | 79,392 | 77,000 | 75,283 |

| ·기타금융자산 | 6,705 | 5,901 | 4,404 |

| ·재고자산 | 73,923 | 66,690 | 59,972 |

| ·당기법인세자산 | - | - | 3 |

| ·기타자산 | 22,153 | 21,650 | 9,922 |

| ·매각예정자산 | - | 51,517 | - |

| [비유동자산] | 43,758 | 26,443 | 46,358 |

| ·관계기업 및 공동기업 투자 | 13,091 | 1,159 | 15,716 |

| ·기타금융자산(비유동) | 21,520 | 17,537 | 1,171 |

| ·투자부동산 | 612 | 613 | 614 |

| ·유형자산 | 3,721 | 4,046 | 19,001 |

| ·무형자산 | 1,922 | 2,017 | 8,663 |

| ·이연법인세자산 | 2,145 | 1,039 | - |

| ·순확정급여자산 | - | 32 | 1,031 |

| ·기타자산(비유동) | 747 | - | 162 |

| 자산총계 | 248,509 | 257,964 | 200,119 |

| [유동부채] | 118,758 | 144,389 | 101,299 |

| [비유동부채] | 16,436 | 17,304 | 33,986 |

| 부채총계 | 135,194 | 161,693 | 135,285 |

| [지배기업의 소유지분] | 107,650 | 92,570 | 59,965 |

| ·자본금 | 9,623 | 9,427 | 6,280 |

| ·주식발행초과금 | 28,241 | 26,698 | 15,403 |

| ·기타자본항목 | (1,938) | (2,315) | (5,120) |

| ·기타포괄손익누계액 | (2,059) | 1,786 | 1,875 |

| ·이익잉여금 | 73,783 | 56,974 | 41,527 |

| [비지배지분] | 5,664 | 3,701 | 4,869 |

| 자본총계 | 113,315 | 96,271 | 64,834 |

| 부채와자본총계 | 248,509 | 257,964 | 200,119 |

2) 연결손익계산서

| 주식회사 유니트론텍과 그 종속회사 | (단위 : 백만원) |

| 구분 | 제28기 (2023.01.01 ~2023.12.31) |

제27기 (2022.01.01 ~2022.12.31) |

제26기 (2021.01.01 ~2021.12.31) |

| 매출액 | 598,094 | 525,049 | 378,401 |

| 영업이익 | 30,924 | 30,871 | 17,593 |

| 법인세차감전순이익 | 22,401 | 30,100 | 18,321 |

| 연결당기순이익 | 20,038 | 13,504 | 5,153 |

| ·지배기업지분 | 18,659 | 16,363 | 8,134 |

| ·비지배지분 | 1,379 | (2,859) | (2,981) |

| 기타포괄손익 | (3,845) | 7 | (3) |

| 연결총포괄이익 | 16,194 | 13,511 | 5,150 |

| ·지배기업지분 | 14,815 | 16,274 | 8,118 |

| ·비지배지분 | 1,379 | (2,763) | (2,968) |

| 기본주당순이익(원) | |||

| 계속영업 기본주당순이익(손실) | 808 | 1,213 | 923 |

| 중단영업 기본주당순이익(손실) | 194 | (243) | (373) |

| 희석주당순이익(원) | |||

| 계속영업 희석주당순이익(손실) | 806 | 1,142 | 858 |

| 중단영업 희석주당순이익(손실) | 194 | (243) | (373) |

| [연결에 포함된 회사수] | 2 | 2 | 3 |

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성된 요약 연결재무정보입니다.

※ ( )표시는 부(-)의 수치입니다.

※ 연결에 포함된 종속회사

| 사업연도 | 연결 종속회사 | 신규연결 | 연결제외 |

| 제28기 (2023.01.01~2023.12.31) |

(주)오스코 | - | (주)지피아이 |

나. 요약 별도재무정보

1) 재무상태표

| 주식회사 유니트론텍 | (단위 : 백만원) |

| 구분 | 제28기 (2023년 12월말) |

제27기 (2022년 12월말) |

제26기 (2021년 12월말) |

| [유동자산] | 172,200 | 161,707 | 123,601 |

| ·현금및현금성자산 | 15,726 | 7,687 | 1,795 |

| ·매출채권 | 64,079 | 52,942 | 57,894 |

| ·기타금융자산 | 4,659 | 9,314 | 5,952 |

| ·재고자산 | 68,601 | 59,290 | 50,918 |

| ·기타자산 | 19,135 | 19,415 | 7,042 |

| ·매각예정자산 | - | 13,059 | - |

| [비유동자산] | 48,254 | 29,832 | 34,896 |

| ·종속, 관계 및 공동기업 투자 | 19,938 | 6,878 | 14,182 |

| ·기타금융자산 | 21,064 | 17,231 | 14,575 |

| ·투자부동산 | 2,758 | 2,798 | 2,702 |

| ·유형자산 | 1,146 | 1,454 | 1,871 |

| ·무형자산 | 963 | 1,048 | 1,050 |

| ·이연법인세자산 | 1,638 | 423 | 354 |

| ·기타자산 | 747 | - | 162 |

| 자산총계 | 220,454 | 191,539 | 158,497 |

| [유동부채] | 97,775 | 80,141 | 72,373 |

| [비유동부채] | 16,362 | 16,173 | 23,616 |

| 부채총계 | 114,137 | 96,314 | 95,989 |

| ·자본금 | 9,623 | 9,427 | 6,280 |

| ·주식발행초과금 | 28,241 | 26,698 | 15,403 |

| ·기타자본항목 | (2,408) | (2,408) | (2,406) |

| ·기타포괄손익누계액 | (2,167) | 1,687 | 1,993 |

| ·이익잉여금 | 73,028 | 59,821 | 41,238 |

| 자본총계 | 106,317 | 95,225 | 62,508 |

| 부채와자본총계 | 220,454 | 191,539 | 158,497 |

| 종속기업 투자주식의 평가방법 |

공정가치법 | 공정가치법 | 공정가치법 |

| 관계.공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

2) 손익계산서

| 주식회사 유니트론텍 | (단위 : 백만원) |

| 구분 | 제28기 (2023.01.01 ~2023.12.31) |

제27기 (2022.01.01 ~2022.12.31) |

제26기 (2021.01.01 ~2021.12.31) |

| 매출액 | 510,761 | 426,125 | 303,349 |

| 영업이익 | 26,239 | 26,168 | 14,669 |

| 법인세차감전순이익 | 20,483 | 26,631 | 10,857 |

| 당기순이익 | 15,058 | 19,498 | 7,467 |

| 기타포괄손익 | (3,855) | (305) | (101) |

| 총포괄이익 | 11,203 | 19,193 | 7,366 |

| 기본주당순이익(단위:원) | 808 | 1,156 | 508 |

| 희석주당순이익(단위:원) | 807 | 1,087 | 462 |

※ 상기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성된 요약 별도재무정보입니다.

※ ( )표시는 부(-)의 수치입니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 28 기 2023.12.31 현재 |

|

제 27 기 2022.12.31 현재 |

|

제 26 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 28 기 |

제 27 기 |

제 26 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

204,750,999,889 |

231,521,247,979 |

153,760,937,562 |

|

현금및현금성자산 |

22,577,879,436 |

8,763,226,158 |

4,177,230,176 |

|

매출채권 |

79,391,891,061 |

76,999,920,542 |

75,282,508,232 |

|

기타금융자산 |

6,705,155,138 |

5,901,108,023 |

4,404,184,991 |

|

재고자산 |

73,923,245,547 |

66,689,899,546 |

59,972,176,751 |

|

당기법인세자산 |

0 |

0 |

2,546,210 |

|

기타자산 |

22,152,828,707 |

21,650,245,627 |

9,922,291,202 |

|

매각예정자산 |

0 |

51,516,848,083 |

0 |

|

비유동자산 |

43,757,832,171 |

26,442,559,380 |

46,358,193,257 |

|

기타금융자산 |

21,520,381,889 |

17,536,978,444 |

15,715,651,413 |

|

관계 및 공동기업 투자자산 |

13,091,071,813 |

1,158,696,570 |

1,171,268,536 |

|

투자부동산 |

611,945,600 |

612,994,635 |

614,043,670 |

|

유형자산 |

3,720,603,260 |

4,045,927,681 |

19,001,277,911 |

|

무형자산 |

1,922,151,649 |

2,016,519,349 |

8,662,449,228 |

|

순확정급여자산 |

0 |

32,305,048 |

0 |

|

이연법인세자산 |

2,144,700,461 |

1,039,137,653 |

1,031,410,499 |

|

기타자산 |

746,977,499 |

0 |

162,092,000 |

|

자산총계 |

248,508,832,060 |

257,963,807,359 |

200,119,130,819 |

|

부채 |

|||

|

유동부채 |

118,757,942,693 |

144,388,566,814 |

101,299,233,977 |

|

매입채무 |

46,209,599,116 |

39,268,930,215 |

24,773,074,663 |

|

차입금 |

48,909,755,029 |

46,849,194,639 |

64,111,414,454 |

|

유동성사채 |

16,116,751,210 |

6,996,895,743 |

1,400,000,000 |

|

유동성전환사채 |

0 |

1,138,209,297 |

1,573,796,793 |

|

기타금융부채 |

3,374,198,361 |

4,319,932,956 |

6,356,613,920 |

|

충당부채 |

174,069,884 |

0 |

5,580,250 |

|

당기법인세부채 |

3,588,668,494 |

6,299,076,968 |

1,933,685,042 |

|

기타부채 |

384,900,599 |

363,828,273 |

1,145,068,855 |

|

매각예정부채 |

0 |

39,152,498,723 |

0 |

|

비유동부채 |

16,436,384,156 |

17,304,354,766 |

33,986,117,323 |

|

차입금 |

12,894,000,000 |

0 |

9,958,333,350 |

|

사채 |

0 |

16,106,937,171 |

21,969,580,701 |

|

기타금융부채 |

1,941,579,114 |

759,055,368 |

1,140,539,343 |

|

순확정급여부채 |

1,600,805,042 |

296,874,948 |

786,132,284 |

|

충당부채 |

0 |

141,487,279 |

131,531,645 |

|

부채총계 |

135,194,326,849 |

161,692,921,580 |

135,285,351,300 |

|

자본 |

|||

|

지배기업소유주지분 |

107,650,151,092 |

92,570,058,456 |

59,964,892,623 |

|

자본금 |

9,623,046,000 |

9,427,357,500 |

6,280,465,000 |

|

주식발행초과금 |

28,240,765,490 |

26,697,722,306 |

15,403,386,224 |

|

기타자본항목 |

(1,937,843,213) |

(2,314,696,034) |

(5,121,100,404) |

|

기타포괄손익누계액 |

(2,058,664,100) |

1,785,742,675 |

1,874,656,701 |

|

이익잉여금 |

73,782,846,915 |

56,973,932,009 |

41,527,485,102 |

|

비지배지분 |

5,664,354,119 |

3,700,827,323 |

4,868,886,896 |

|

자본총계 |

113,314,505,211 |

96,270,885,779 |

64,833,779,519 |

|

자본과부채총계 |

248,508,832,060 |

257,963,807,359 |

200,119,130,819 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 28 기 2023.01.01 부터 2023.12.31 까지 |

|

제 27 기 2022.01.01 부터 2022.12.31 까지 |

|

제 26 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 28 기 |

제 27 기 |

제 26 기 |

|

|---|---|---|---|

|

매출액 |

598,093,762,212 |

525,048,561,043 |

378,401,220,876 |

|

매출원가 |

545,559,009,693 |

474,471,463,609 |

344,252,079,010 |

|

매출총이익 |

52,534,752,519 |

50,577,097,434 |

34,149,141,866 |

|

판매비와관리비 |

21,610,916,373 |

19,705,720,764 |

16,555,935,040 |

|

영업이익 |

30,923,836,146 |

30,871,376,670 |

17,593,206,826 |

|

금융수익 |

13,629,546,327 |

22,958,645,544 |

8,134,800,827 |

|

금융비용 |

20,900,562,024 |

23,463,166,704 |

8,770,655,350 |

|

기타수익 |

682,461,841 |

433,426,860 |

1,173,928,487 |

|

기타비용 |

598,773,841 |

601,884,424 |

135,172,574 |

|

관계및공동기업 투자관련이익(손실) |

(1,335,394,267) |

(98,616,420) |

324,496,440 |

|

법인세차감전순이익 |

22,401,114,182 |

30,099,781,526 |

18,320,604,656 |

|

법인세비용 |

6,317,071,229 |

8,897,037,212 |

4,108,793,760 |

|

계속영업이익(손실) |

16,084,042,953 |

21,202,744,314 |

14,211,810,896 |

|

중단영업이익(손실) |

3,954,312,508 |

(7,699,455,697) |

(9,059,097,599) |

|

연결당기순이익 |

20,038,355,461 |

13,503,288,617 |

5,152,713,297 |

|

연결기타포괄손익 |

(3,844,834,152) |

6,716,775 |

(2,541,659) |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

(3,854,937,158) |

(79,327,679) |

(73,732,059) |

|

순확정급여부채의 재측정요소 |

(733,990,496) |

570,967,196 |

(97,156,196) |

|

법인세효과 |

153,415,180 |

(125,612,783) |

21,374,363 |

|

기타포괄손익-공정가치금융자산평가손익 |

(4,139,521,924) |

(672,669,349) |

2,627,915 |

|

법인세효과 |

865,160,082 |

147,987,257 |

(578,141) |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

10,103,006 |

86,044,454 |

71,190,400 |

|

관계기업기타포괄손익 |

10,103,006 |

86,044,454 |

71,190,400 |

|

연결총포괄이익 |

16,193,521,309 |

13,510,005,392 |

5,150,171,638 |

|

연결당기순이익의 귀속 |

|||

|

지배기업소유주지분 |

18,659,426,806 |

16,362,578,732 |

8,133,965,869 |

|

계속영업이익 |

15,045,463,436 |

20,461,160,725 |

13,610,604,741 |

|

중단영업이익 |

3,613,963,370 |

(4,098,581,993) |

(5,476,638,872) |

|

비지배지분 |

1,378,928,655 |

(2,859,290,115) |

(2,981,252,572) |

|

계속영업이익 |

1,038,579,517 |

741,583,589 |

601,206,155 |

|

중단영업이익 |

340,349,138 |

(3,600,873,704) |

(3,582,458,727) |

|

연결총포괄이익의 귀속 |

|||

|

지배기업소유주지분 |

14,815,020,031 |

16,273,664,706 |

8,118,028,195 |

|

계속영업 총포괄손익 |

11,202,373,767 |

20,246,592,965 |

13,581,249,476 |

|

중단영업 총포괄손익 |

3,612,646,264 |

(3,972,928,259) |

(5,463,221,281) |

|

비지배지분 |

1,378,501,278 |

(2,763,659,314) |

(2,967,856,557) |

|

계속영업 총포괄손익 |

1,039,714,583 |

745,035,336 |

601,934,689 |

|

중단영업 총포괄손익 |

338,786,695 |

(3,508,694,650) |

(3,569,791,246) |

|

주당이익 |

|||

|

기본주당이익 (단위 : 원) |

|||

|

계속영업 기본주당이익(손실) (단위 : 원) |

808 |

1,213 |

926 |

|

중단영업 기본주당이익(손실) (단위 : 원) |

194 |

(243) |

(373) |

|

희석주당이익 (단위 : 원) |

|||

|

계속영업 희석주당이익(손실) (단위 : 원) |

806 |

1,142 |

858 |

|

중단영업 희석주당이익(손실) (단위 : 원) |

194 |

(243) |

(373) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 28 기 2023.01.01 부터 2023.12.31 까지 |

|

제 27 기 2022.01.01 부터 2022.12.31 까지 |

|

제 26 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

6,038,821,500 |

12,345,971,872 |

(4,101,885,730) |

1,890,594,375 |

33,980,109,433 |

50,153,611,450 |

5,263,772,336 |

55,417,383,786 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

8,133,965,869 |

8,133,965,869 |

(2,981,252,572) |

5,152,713,297 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

(89,177,848) |

0 |

(89,177,848) |

13,396,015 |

(75,781,833) |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

2,049,774 |

0 |

2,049,774 |

0 |

2,049,774 |

|

관계기업기타포괄손익 |

0 |

0 |

0 |

71,190,400 |

0 |

71,190,400 |

0 |

71,190,400 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환사채전환 |

241,643,500 |

3,057,414,352 |

0 |

0 |

0 |

3,299,057,852 |

0 |

3,299,057,852 |

|

배당금 |

0 |

0 |

0 |

0 |

(586,590,200) |

(586,590,200) |

0 |

(586,590,200) |

|

자기주식 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업 유상증자 |

0 |

0 |

(1,019,214,674) |

0 |

0 |

(1,019,214,674) |

2,516,805,114 |

1,497,590,440 |

|

종속기업의 기타변동 |

0 |

0 |

0 |

0 |

0 |

0 |

56,166,003 |

56,166,003 |

|

종속회사 전환사채 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연결범위 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2021.12.31 (기말자본) |

6,280,465,000 |

15,403,386,224 |

(5,121,100,404) |

1,874,656,701 |

41,527,485,102 |

59,964,892,623 |

4,868,886,896 |

64,833,779,519 |

|

2022.01.01 (기초자본) |

6,280,465,000 |

15,403,386,224 |

(5,121,100,404) |

1,874,656,701 |

41,527,485,102 |

59,964,892,623 |

4,868,886,896 |

64,833,779,519 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

16,362,578,732 |

16,362,578,732 |

(2,859,290,115) |

13,503,288,617 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

349,723,612 |

0 |

349,723,612 |

95,630,801 |

445,354,413 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

(524,682,092) |

0 |

(524,682,092) |

0 |

(524,682,092) |

|

관계기업기타포괄손익 |

0 |

0 |

0 |

86,044,454 |

0 |

86,044,454 |

0 |

86,044,454 |

|

유상증자 |

1,500,000,000 |

11,999,866,958 |

0 |

0 |

0 |

13,499,866,958 |

0 |

13,499,866,958 |

|

무상증자 |

1,521,509,000 |

(1,551,700,012) |

0 |

0 |

0 |

(30,191,012) |

0 |

(30,191,012) |

|

전환사채전환 |

125,383,500 |

846,169,136 |

0 |

0 |

0 |

971,552,636 |

0 |

971,552,636 |

|

배당금 |

0 |

0 |

0 |

0 |

(916,131,825) |

(916,131,825) |

0 |

(916,131,825) |

|

자기주식 |

0 |

0 |

(1,878,500) |

0 |

0 |

(1,878,500) |

0 |

(1,878,500) |

|

종속기업 유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업의 기타변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속회사 전환사채 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연결범위 변동 |

0 |

0 |

2,808,282,870 |

0 |

0 |

2,808,282,870 |

1,595,599,741 |

4,403,882,611 |

|

2022.12.31 (기말자본) |

9,427,357,500 |

26,697,722,306 |

(2,314,696,034) |

1,785,742,675 |

56,973,932,009 |

92,570,058,456 |

3,700,827,323 |

96,270,885,779 |

|

2023.01.01 (기초자본) |

9,427,357,500 |

26,697,722,306 |

(2,314,696,034) |

1,785,742,675 |

56,973,932,009 |

92,570,058,456 |

3,700,827,323 |

96,270,885,779 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

18,659,426,806 |

18,659,426,806 |

1,378,928,655 |

20,038,355,461 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

(580,147,939) |

0 |

(580,147,939) |

(427,377) |

(580,575,316) |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

(3,274,361,842) |

0 |

(3,274,361,842) |

0 |

(3,274,361,842) |

|

관계기업기타포괄손익 |

0 |

0 |

0 |

10,103,006 |

0 |

10,103,006 |

0 |

10,103,006 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환사채전환 |

195,688,500 |

1,543,043,184 |

0 |

0 |

0 |

1,738,731,684 |

0 |

1,738,731,684 |

|

배당금 |

0 |

0 |

0 |

0 |

(1,850,511,900) |

(1,850,511,900) |

0 |

(1,850,511,900) |

|

자기주식 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업 유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업의 기타변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속회사 전환사채 발행 |

0 |

0 |

376,852,821 |

0 |

0 |

376,852,821 |

278,999,635 |

655,852,456 |

|

연결범위 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

306,025,883 |

306,025,883 |

|

2023.12.31 (기말자본) |

9,623,046,000 |

28,240,765,490 |

(1,937,843,213) |

(2,058,664,100) |

73,782,846,915 |

107,650,151,092 |

5,664,354,119 |

113,314,505,211 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 28 기 2023.01.01 부터 2023.12.31 까지 |

|

제 27 기 2022.01.01 부터 2022.12.31 까지 |

|

제 26 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 28 기 |

제 27 기 |

제 26 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

8,868,737,298 |

4,058,462,651 |

(30,229,426,623) |

|

영업으로부터 창출된 현금흐름 |

21,837,278,361 |

11,550,726,886 |

(27,616,543,883) |

|

연결당기순이익 |

20,038,355,461 |

13,503,288,617 |

5,152,713,297 |

|

비현금항목의 조정 |

9,212,931,422 |

17,585,428,236 |

8,838,518,433 |

|

영업활동으로 인한 자산·부채의 변동 |

(7,414,008,522) |

(19,537,989,967) |

(41,607,775,613) |

|

이자수취 |

550,300,785 |

37,618,043 |

69,361,566 |

|

이자지급 |

(4,456,679,441) |

(3,674,021,136) |

(2,077,187,403) |

|

배당금수취 |

53,117,022 |

4,215,844 |

88,750,000 |

|

법인세납부 |

(9,115,279,429) |

(3,860,076,986) |

(693,806,903) |

|

투자활동현금흐름 |

(916,409,022) |

(4,986,240,048) |

(6,072,031,082) |

|

단기금융상품의 증가 |

(485,305,321) |

(1,208,537,250) |

(421,738,181) |

|

단기금융상품의 감소 |

1,029,006,570 |

1,066,675,781 |

345,488,349 |

|

장기금융상품의 증가 |

(628,864,663) |

(211,929,076) |

(975,509,030) |

|

장기금융상품의 감소 |

621,416,747 |

1,945,646 |

1,142,035,633 |

|

대여금의 증가 |

(3,800,000,000) |

(2,199,148,000) |

(19,624,500) |

|

대여금의 감소 |

5,631,003,230 |

955,500,000 |

50,000,000 |

|

장기대여금의 증가 |

(13,524,000) |

0 |

0 |

|

주임종단기채권의 증가 |

(210,000,000) |

(150,000,000) |

(94,000,000) |

|

주임종단기채권의 감소 |

102,200,000 |

104,200,000 |

99,400,000 |

|

당기손익-공정가치금융자산의 취득 |

(1,101,001,850) |

(1,330,166,650) |

(768,386,450) |

|

당기손익-공정가치금융자산의 처분 |

549,611,662 |

12,276,000 |

40,000,000 |

|

기타포괄손익-공정가치금융자산의 취득 |

(2,251,206,860) |

0 |

0 |

|

기타포괄손익-공정가치금융자산의 처분 |

0 |

1,138,914,241 |

19,411,700 |

|

보증금의 증가 |

(360,602,400) |

(4,335,954,000) |

(670,264,800) |

|

보증금의 감소 |

120,000 |

309,000,000 |

90,600,000 |

|

정부보조금의 수령 |

0 |

1,387,832,900 |

0 |

|

관계 및 공동기업투자의 처분 |

0 |

0 |

479,231,697 |

|

유형자산의 취득 |

(135,898,503) |

(507,212,259) |

(10,136,928,227) |

|

유형자산의 처분 |

77,090,912 |

75,881,819 |

4,195,236,364 |

|

무형자산의 취득 |

(15,000,000) |

(95,519,200) |

(123,347,273) |

|

무형자산의 처분 |

74,545,454 |

0 |

676,363,636 |

|

재무활동현금흐름 |

5,865,387,482 |

8,099,143,990 |

29,998,973,228 |

|

단기차입금의 차입 |

229,359,223,511 |

267,923,335,167 |

173,137,056,035 |

|

단기차입금의 상환 |

(227,257,072,278) |

(273,603,021,691) |

(160,495,112,546) |

|

장기차입금의 차입 |

13,378,000,000 |

1,400,000,000 |

5,300,000,000 |

|

장기차입금의 상환 |

0 |

0 |

(2,487,000,000) |

|

전환사채의 전환 |

(2,525,331) |

(5,861) |

(3,430,687) |

|

사채의 발행 |

0 |

1,120,000,000 |

14,969,830,000 |

|

사채의 상환 |

(7,000,000,000) |

(1,400,000,000) |

0 |

|

리스부채의 상환 |

(1,012,745,092) |

(852,350,976) |

(609,797,423) |

|

차입금 관련 파생상품의 결제 |

(4,981,428) |

(93,359,388) |

(723,572,391) |

|

신주의 발행 |

0 |

13,466,662,126 |

0 |

|

배당금의 지급 |

(1,850,511,900) |

(916,131,825) |

(586,590,200) |

|

종속기업의 자기주식 처분 |

256,000,000 |

0 |

0 |

|

종속기업의 유상증자 |

0 |

3,991,688,980 |

1,497,590,440 |

|

연결범위변동 |

0 |

(2,937,672,542) |

0 |

|

현금및현금성자산의 환율변동효과 |

(3,062,480) |

(65,579,395) |

(272,257) |

|

현금및현금성자산의 증가(감소) |

13,814,653,278 |

7,105,787,198 |

(6,302,756,734) |

|

기초현금및현금성자산 |

8,763,226,158 |

4,177,230,176 |

10,479,986,910 |

|

매각예정으로 분류된 현금및현금성자산 |

0 |

(2,519,791,216) |

0 |

|

기말현금및현금성자산 |

22,577,879,436 |

8,763,226,158 |

4,177,230,176 |

3. 연결재무제표 주석

1. 회사의 개요

기업회계기준서 제1110호 "연결재무제표"에 의한 지배기업인 주식회사 유니트론텍(이하 "지배기업") 및 연결대상 종속기업(이하 주식회사 유니트론텍 및 연결대상 종속기업을 일괄하여 "연결회사")의 일반사항은 다음과 같습니다.

(1) 지배기업의 개요

주식회사 유니트론텍은 1996년 6월 19일 설립되어 2016년 2월 2일자로 코스닥 시장에 상장하였으며, 서울특별시 강남구 영동대로 638(삼성동, 삼보빌딩 9층)에 본사를 두고 있습니다. 지배기업은 전자제품 제조 및 판매업, 전자부품 및 반제품 무역업과 도매업 등을 주요 사업 목적으로 하고 있습니다.

지배기업의 발행할 총 주식수는 100,000,000주(1주당 금액: 500원)이며, 액면분할과, 수차례의 유ㆍ무상증자를 거쳐 당기말 현재 발행주식 총 수 및 납입자본금은 각각 19,246,092주 및 9,623백만원이며, 주요주주의 구성내역은 다음과 같습니다.

| 주주명 | 구분 | 주식수(주) | 지분율(%) |

| 남궁선 | 대표이사 | 4,135,269 | 21.49 |

| 자기주식 | - | 349,596 | 1.81 |

| 기타 | - | 14,761,227 | 76.70 |

| 합 계 | 19,246,092 | 100.00 | |

(2) 종속기업의 개요

1) 종속기업의 현황

보고기간종료일 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| (단위: %) | |||||

|---|---|---|---|---|---|

| 종속기업명 | 소재국 | 주요 영업활동 | 결산월 | 지분율 | |

| 당기말 | 전기말 | ||||

| (주)오스코(*1) | 대한민국 | 무역업 | 12월 | 56.58 | 56.58 |

| (주)지피아이(*2) | 대한민국 | 제조업 | 12월 | - | 57.46 |

(*1) (주)오스코

종속기업인 (주)오스코는 도소매 및 무역업 등을 목적으로 2003년 4월 8일에 설립되어 경기도 성남시에 본사를 두고 있으며, 보고기간 종료일 현재 납입자본금은 995백만원입니다.

지배기업은 2018년 4월 (주)오스코에 대한 주식을 73,600주(취득가액 3,680백만원, 46%)를 취득하였습니다. 또한, 지배기업은 해당 종속기업의 유상증자에 참여하여 2019년 9월에 10.58%의 지분을 1,950백만원에 추가로 취득하였습니다.

(*2) (주)지피아이

(주)지피아이는 2차전지 에너지 설비 등의 제조 및 판매를 목적으로 2011년 8월 3일에 설립되어 울산광역시에 본사를 두고 있으며 보고기간 종료일 현재 납입자본금은 4,544백만원입니다.

지배기업은 2020년 4월 (주)지피아이에 대한 지분을 1,258백만원에 취득하였습니다.이후 해당 종속기업의 유상증자에 참여하여 4,535백만원을 투자하였으며 주주간 체결한 계약에 따른 콜옵션을 행사하여 2,656백만원을 추가로 투자하였습니다.

그리고 2021년 10월 유상증자에 참여하여 3,569백만원을 투자하였습니다. 전기 중 주주간 체결한 계약에 따른 풋옵션을 행사하여 지분을 2,937백만원 취득하였고 지배기업이 지급한 대여금의 일부 출자전환을 통해 4,999백만원을 추가로 취득하였습니다.

보고기간말 현재 지분율은 45.28%이며, 당기중 (주)지피아이 유상증자(지배기업 미참여)가 완료되어 전기말 지분율 변동 예정에 따라 매각예정자산(부채)로 재분류 했던 금액 및 당기 증감액을 포함하여 관계 및 공동기업투자주식으로 대체하고 종속기업에서 제외 되었습니다.

2) 종속기업의 요약 재무정보

보고기간종료일 현재 종속기업의 재무정보는 다음과 같습니다.

① 당기말

| (단위: 천원) | |

|---|---|

| 구 분 | (주)오스코 |

| 자 산 | 34,455,874 |

| 부 채 | 21,172,410 |

| 자 본 | 13,283,464 |

| 매 출 | 90,701,451 |

| 당기순이익 | 2,497,298 |

| 당기총포괄이익 | 2,500,031 |

(*) 상기 재무정보에는 지배기업의 회계정책 등이 반영되어 있으며 내부거래가 제거되기 전의 금액입니다.

② 전기말

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | (주)오스코 | (주)지피아이 | 합 계 |

| 자 산 | 38,863,122 | 45,812,843 | 84,675,965 |

| 부 채 | 28,079,689 | 42,955,625 | 71,035,314 |

| 자 본 | 10,783,433 | 2,857,217 | 13,640,650 |

| 매 출 | 99,897,587 | 7,822,372 | 107,719,959 |

| 당기순이익(손실) | 1,645,601 | (7,435,827) | (5,790,226) |

| 총포괄이익(손실) | 1,653,910 | (7,217,994) | (5,564,084) |

(*) 상기 재무정보에는 지배기업의 회계정책 등이 반영되어 있으며 내부거래가 제거되기 전의 금액입니다.

2. 연결재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결회사의 연결재무제표는 2024년 2월 14일자 이사회에서 승인되었으며, 2024년 3월 28일자 주주총회에서 최종 승인될 예정입니다.

(1) 측정기준

연결회사의 연결재무제표는 아래에서 열거하고 있는 연결재무상태표의 주요 항목을 제외하고는 역사적원가를 기준으로 작성되었습니다.

- 공정가치로 측정되는 당기손익-공정가치 측정 금융자산

- 공정가치로 측정되는 기타포괄손익-공정가치 측정 금융자산

- 공정가치로 측정되는 파생상품

- 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 확정급여부채(자산)

(2) 기능통화와 표시통화

연결회사의 연결재무제표는 연결회사의 영업활동이 이루어지는 주된 경제환경의 통화(기능통화)인 원화로 작성 및 표시되어 있습니다.

(3) 추정과 판단

한국채택국제회계기준에서는 재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산 및 부채 그리고 수익 및 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치는 추정에 사용된 가정이 실제와 다를 경우 실제 결과치와 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안에 인식되고 있습니다.

1) 경영진의 판단

연결재무제표에 인식된 금액에 유의한 영향을 미치는 회계정책의 적용과 관련된 주요한 경영진의 판단에 대한 정보는 다음의 주석에 포함되어 있습니다.

- 주석 3: 유형자산, 무형자산 (추정 내용연수)

- 주석 35: 금융상품

2) 가정과 추정의 불확실성

다음 보고기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석에 포함되어 있습니다.

- 주석 21 : 종업원급여

- 주석 33 : 법인세비용

- 주석 36 : 우발부채와 약정사항

3) 공정가치 측정

연결회사의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정을 요구하고 있는 바, 연결회사는 공정가치평가 정책과 절차를 수립하고 있습니다.

동 정책과 절차에는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함하고 있습니다.

연결회사는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 연결회사는 제3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결회사는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

- 수준 1: 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격

- 수준 2: 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수

- 수준 3: 자산이나 부채에 대한 관측가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결회사는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 자세한 정보는 아래 주석에 포함되어 있습니다.

- 주석 35: 금융상품

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석 3에서 설명하고 있습니다.

3. 주요 회계정책

(1) 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제 ·개정 기준서 및 해석서를 신규로 적용하였습니다.

1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '회계정책'의 공시

중요한 회계정책 정보(중요한 회계 정책 정보란, 재무제표에 포함된 다른 정보와 함께 고려되었을 때 재무제표의 주요 이용자의 의사결정에 영향을 미칠 정도의 수준을 의미)를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' 개정 - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

4) 기업회계기준서 제1012호 '법인세' 개정 - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약’을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

6) 기업회계기준서 제1012호 '법인세' 개정 - '국제조세개혁 - 필라2 모범규칙'

개정 기준은 다국적기업의 국제조세를 개혁하는 필라2 모범규칙을 반영하는 법률의 시행으로 생기는 이연법인세 회계처리를 일시적으로 완화하고 이와 관련된 당기법인세 효과 등에 대한 공시를 요구하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

부채는 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야 하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야 하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2) 기업회계기준서 제1007호 '현금흐름표' 및 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

3) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유(또는 고객을 대신하여 보유)하거나 발행하는 경우, 해당 거래와 관련한 가상자산의 일반정보, 회사의 회계정책, 재무제표에 미치는 영향 등 재무제표 이용자에게 중요한 정보를 공시해야 합니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(3) 연결

연결회사는 기업회계기준서 제 1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 지배기업이 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 지배기업이 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점부터 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

2) 관계기업 및 공동기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

(4) 현금 및 현금성자산

연결회사는 보유현금과 요구불예금이 유동성이 매우 높고 확정된 금액의 현금으로 전환이 용이하며 가치변동의 위험이 경미한 투자자산을 현금및현금성자산으로 분류하고 있습니다. 지분상품은 현금및현금성자산에서 제외하고 있으나, 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금및현금성자산인 경우에는 현금및현금성자산에 포함하고 있습니다.

(5) 재고자산

재고자산의 단위원가는 선입선출법(미착품은 개별법)으로 결정하고 있으며, 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(6) 비파생금융자산

1) 인식 및 최초 측정

매출채권과 발행 채무증권은 발행되는 시점에 최초로 인식됩니다. 다른 금융상품과 금융부채는 연결회사가 금융상품의 계약당사자가 되는 때에만 인식됩니다.

유의적인 금융요소를 포함하지 않는 매출채권을 제외하고는, 최초 인식시점에 금융자산이나 금융부채를 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융부채가 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가감합니다. 유의적인 금융요소를 포함하지 않는 매출채권은 최초에 거래가격으로 측정합니다.

2) 분류 및 후속 측정

최초 인식시점에 금융자산은 상각후원가, 기타포괄손익-공정가치 측정 채무상품, 기타포괄손익-공정가치 측정 지분상품 또는 당기손익-공정가치로 측정되도록 분류합니다. 금융자산은 연결회사가 금융자산을 관리하는 사업모형을 변경하지 않는 한 최초 인식 후에 재분류되지 않으며, 이 경우 영향 받는 모든 금융자산은 사업모형의 변경 이후 첫 번째 보고기간의 첫 번째 날에 재분류됩니다.

금융자산이 다음 두가지 조건을 모두 만족하고, 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 보유합니다.

- 금융자산의 계약 조건에 따라 특정일에 원금과 원금잔액에 대한 이자지급만으로 구성되어 있는 현금흐름이 발생합니다.

채무상품이 다음 두 가지 조건을 충족하고 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유합니다.

- 금융자산의 계약 조건에 따라 특정일에 원리금 지급만으로 구성되어 있는 현금흐름이 발생합니다.

단기매매를 위해 보유하는 것이 아닌 지분상품의 최초 인식 시에 연결회사는 투자자산 공정가치의 후속적인 변동을 기타포괄손익으로 표시하도록 선택할 수 있습니다. 다만 한번 선택하면 이를 취소할 수 없습니다. 이러한 선택은 투자 자산별로 이루어집니다.

상기에서 설명된 상각후원가나 기타포괄손익-공정가치로 측정되지 않는 모든 금융자산은 당기손익-공정가치로 측정됩니다. 이러한 금융자산은 모든 파생금융자산을 포함합니다. 최초 인식시점에 연결회사는 상각후 원가나 기타포괄손익-당기손익으로 측정되는 금융자산을 당기손익-공정가치 측정항목으로 지정한다면 회계불일치를제거하거나 유의적으로 줄이는 경우에는 해당 금융자산을 당기손익-공정가치 측정 항목으로 지정할 수 있습니다. 다만 한번 지정하면 이를 취소할 수 없습니다.

연결회사는 사업 관리 및 경영진에게 정보가 제공되는 방식을 가장 잘 반영하기 때문에 금융자산의 포트폴리오 수준에서 보유되는 사업모형의 목적을 평가합니다.

그러한 정보는 다음을 고려합니다.

- 포트폴리오에 대해 명시된 회계정책과 목적 및 실제 이러한 정책의 운영

- 사업모형에서 보유하는 금융자산의 성과를 평가하고, 그 평가내용을 주요 경영진에게 보고하는 방식

- 사업모형(그리고 사업모형에서 보유하는 금융자산)의 성과에 영향을 미치는 위험과 그 위험을 관리하는 방식

- 경영진에 대한 보상방식(예: 관리하는 자산의 공정가치에 기초하여 보상하는지 아니면 수취하는 계약상 현금흐름에 기초하여 보상하는지)

- 과거기간 금융자산의 매도의 빈도, 금액, 시기, 이유, 미래의 매도활동에 대한 예상

이러한 목적을 위해 제거요건을 충족하지 않는 거래에서 제 3자에게 금융자산을 이전하는 거래는 매도로 간주되지 않습니다.

단기매매의 정의를 충족하거나 포트폴리오의 성과가 공정가치 기준으로 평가되는 금융자산 포트폴리오는 당기손익-공정가치로 측정됩니다.

원금은 금융자산의 최초 인식시점의 공정가치로 정의됩니다. 이자는 화폐의 시간가치에 대한 대가, 특정기간에 원금 잔액과 관련된 신용위험에 대한 대가, 그밖에 기본적인 대여위험과 원가에 대한 대가(예: 유동성위험과 운영 원가)뿐 만 아니라 이윤으로 구성됩니다.

계약상 현금흐름이 원금과 이자에 대한 지급만으로 이루어져 있는지를 평가할 때, 연결회사는 해당 상품의 계약조건을 고려합니다. 금융자산이 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건을 포함하고 있다면, 그 계약 조건 때문에 해당 금융상품의존속기간에 걸쳐 생길 수 있는 계약상 현금흐름이 원리금 지급만으로 구성되는지를 판단해야 합니다.

이를 평가할 때 연결회사는 다음을 고려합니다.

- 현금흐름의 금액이나 시기를 변경시키는 조건부 상황

- 변동 이자율 특성을 포함하여 계약상 액면 이자율을 조정하는 조항

- 중도상환특성과 만기연장특성

- 특정 자산으로부터 발생하는 현금흐름에 대한 연결회사의 청구권을 제한하는 계약조건

중도상환금액이 실질적으로 미상환된 원금과 잔여원금에 대한 이자를 나타내고, 계약의 조기청산에 대한 합리적인 추가 보상을 포함하고 있다면, 조기상환특성은 특정일에 원금과 이자를 지급하는 조건과 일치합니다.

또한, 계약상 액면금액을 유의적으로 할인하거나 할증하여 취득한 금융자산에 대해서, 중도상환금액이 실질적으로 계약상 액면금액과 계약상 이자 발생액(그러나 미지급된)을 나타내며(이 경우 계약의 조기 청산에 대한 합리적인 추가 보상이 포함될 수 있는), 중도상환특성이 금융자산의 최초 인식시점에 해당 특성의 공정가치가 경미한경우에는 이러한 조건을 충족한다고 판단합니다.

다음 회계정책은 금융자산의 후속측정에 적용합니다.

|

당기손익-공정가치 측정 금융자산 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 이자와 배당수익을 포함한 순손익은 당기손익으로 인식합니다. |

|

상각후원가 측정 금융자산 |

이러한 자산은 후속적으로 유효이자율법을 사용하여 상각후원가로 측정합니다. 상각후원가는 손상손실에 의해 감소됩니다. 이자수익, 외화환산손익 및 손상은 당기손익으로 인식합니다. 제거에 따르는 손익도 당기손익으로 인식합니다. |

|

기타포괄손익-공정가치 측정 채무상품 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 유효이자율법을 사용하여 계산된 이자수익, 외화환산손익과 손상은 당기손익으로 인식합니다. 다른 순손익은 기타포괄손익으로인식합니다. 제거시에 기타포괄손익에 누적된손익은 당기손익으로 재분류합니다. |

|

기타포괄손익-공정가치 측정 지분상품 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 배당은 배당금이 명확하게 투자원가의 회수를 나타내지 않는다면 당기손익으로 인식합니다. 다른 순손익은 기타포괄손익으로 인식하고 절대로 당기손익으로 재분류되지 않습니다. |

3) 제거