|

|

사업보고서_확인서 |

사 업 보 고 서

(제 35기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 솔브레인홀딩스 주식회사 |

| 대 표 이 사 : | 정 현 석 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교로 255번길 34, 5층(삼평동, 솔브레인) |

| (전 화) 031 - 719 - 0700 | |

| (홈페이지) http://www.soulbrainholdings.co.kr | |

| 작 성 책 임 자 : | (직 책) 재경실장 (성 명) 변 순 형 |

| (전 화) 031 - 788 - 8168 | |

【 대표이사 등의 확인 】

|

|

사업보고서_확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 18 | 1 | 1 | 18 | 7 |

| 합계 | 18 | 1 | 1 | 18 | 7 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

솔브레인네트워크(주) | 설립 및 출자로 인한 종속회사 편입 |

| - | - | |

| 연결 제외 |

솔브레인(중경)전자재료유한공사 | 청산으로 인한 종속회사 제외 |

| - | - |

(2) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(3) 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2000년 01월 18일 | 해당사항 없음 |

나. 회사의 법적 상업적 명칭

| 회 사 명 | 영문 표기 |

| 솔브레인홀딩스 주식회사 | Soulbrain Holdings Co., Ltd. |

■ 회사 상호 변경

| 구분 | 비고 |

| 테크노무역 주식회사 | 1986년 5월 6일 설립 |

| 테크노세미켐 주식회사 | 1999년 10월 사명 변경 |

| 솔브레인 주식회사 | 2011년 9월 사명 변경 |

| 솔브레인홀딩스 주식회사 | 2020년 5월 사명 변경 |

다. 설립일자 및 존속기간

당사는 반도체 및 전자 관련 화학재료 제조 및 판매 등을 영위할 목적으로 1986년 5월 6일에 설립되었습니다. 또한 2000년 1월 18일에 코스닥시장 상장을 승인받아 코스닥 시장에서 매매가 개시되었습니다.

2020년 5월 14일 "솔브레인홀딩스 주식회사"로 상호를 변경하고 2020년 7월 1일(분할기일)에 투자사업부문인 솔브레인홀딩스 주식회사와 반도체, 디스플레이, 2차전지전해액 및 전자 관련 화학재료 제조, 판매 사업부문인 솔브레인 주식회사로 인적분할하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

▷ 주소 : 경기도 성남시 분당구 판교로 255번길 34, 5층(삼평동, 솔브레인)

▷ 전화번호 : 031-719-0700

▷ 홈페이지주소 : http://www.soulbrainholdings.co.kr

마. 중소기업 해당여부

당사는 중소기업에 해당하지 않습니다.

바. 주요 사업의 내용

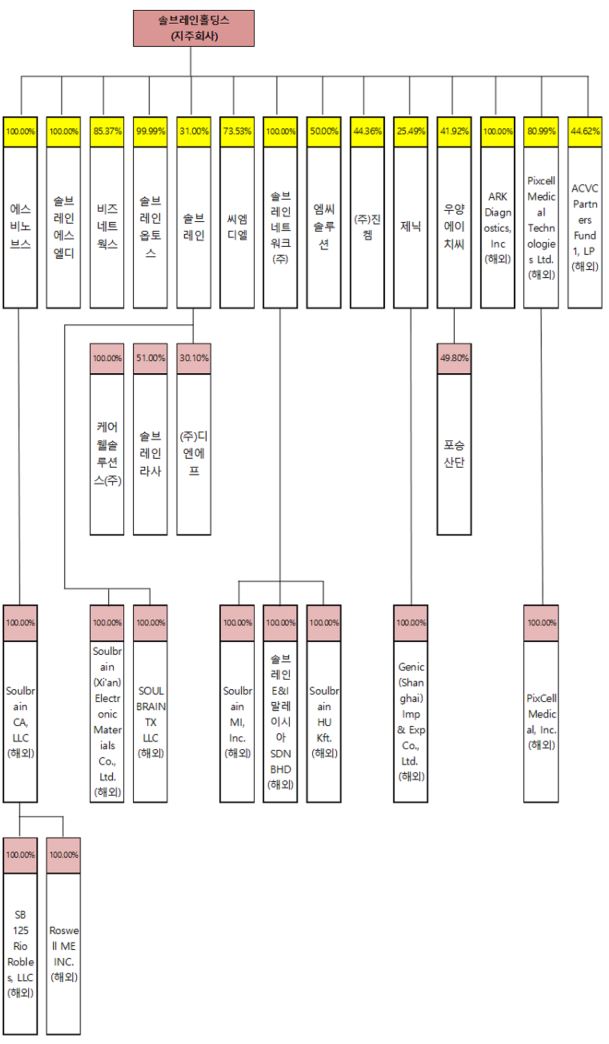

지배회사인 솔브레인홀딩스 주식회사는 자회사의 지분 소유를 통해 자회사의 사업내용을 지배하는 투자사업 등을 영위하고 있으며 주요 수익은 자회사에 업무대행 서비스를 제공하고 수취하는 SSC수익, 배당수익, 임대수익, 지분투자를 통한 투자수익 등이 있습니다.

연결대상 종속회사에 포함된 회사들이 영위하는 사업으로는 2차전지 전해액 생산 및판매(Soulbrain MI, Inc., Soulbrain E&I Malaysia SDN BHD, Soulbrain HU Kft., 솔브레인네트워크㈜), Rigid OLED glass Scribing 및 Cell 임가공업, 반도체 Probe Card, 2차전지 리드탭 생산 및 판매(솔브레인에스엘디㈜), 디스플레이 광학필름 제조(솔브레인옵토스㈜), 디스플레이 장비, 공정 재료 생산 및 판매(㈜씨엠디엘), 바이오헬스케어 사업(ARK Diagnostics, Inc., Pixcell Medical Technologies Ltd., Pixcell Medical, Inc., ㈜진켐, Roswell ME Inc.), 전자상거래 및 통신판매업(㈜비즈네트웍스), 기타 전문서비스업 및 부동산임대업 등(에스비노브스㈜, Soulbrain CA, LLC, SB 125 Rio Robles, LLC), 펀드투자(나우아이비 13호 펀드, 나우아이비 14호 펀드)가 있습니다.

자세한 내용은 Ⅱ. 사업의 내용을 참고하시기 바랍니다.

사. 신용평가에 관한 사항

(1) 신용등급

| 평가일 | 결산기준일 | 평가회사 | 신용등급 |

| 2023/04/13 | 2022/12/31 | ㈜NICE디앤비 | AA |

| 2022/05/12 | 2021/12/31 | ㈜NICE디앤비 | AA |

| 2021/05/07 | 2020/12/31 | ㈜이크레더블 | A+ |

(2) 신용등급 체계와 해당 신용등급에 부여된 의미

- ㈜NICE디앤비 기준

| 신용등급 | 등급정의 |

| AAA | 최상위의 상거래 신용도를 보유한 수준 |

| AA | 우량한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 충분한 수준 |

| A | 양호한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 상당한 수준 |

| BBB | 양호한 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 다소 제한적인 수준 |

| BB | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 제한적인 수준 |

| B | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 미흡한 수준 |

| CCC | 현 시점에서 신용위험 발생가능성이 내포된 수준 |

| CC | 현 시점에서 신용위험 발생가능성이 높은 수준 |

| C | 현 시점에서 신용위험 발생가능성이 매우높고 향후 회복가능성도 매우 낮은 수준 |

| D | 상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NG | 등급부재:신용평가불응, 자료불충분, 폐(휴)업 등의 사유로 판단 보류 |

- ㈜이크레더블 기준

| 신용등급 | 등급정의 | 누적분포도 | |

| AAA | AAA | 채무이행 능력이 최고 우량한 수준임 | 0.01% |

| AA | AA+ | 채무이행 능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 | 0.05% |

| AA | |||

| AA- | |||

| A | A+ | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 | 0.5% |

| A | |||

| A- | |||

| BBB | BBB+ | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음 | 10% |

| BBB | |||

| BBB- | |||

| BB | BB+ | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음 | 30% |

| BB | |||

| BB- | |||

| B | B+ | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 | 60% |

| B | |||

| B- | |||

| CCC | CCC+ | 현재시점에서 채무불이행이 발생할 가능성을 내포하고있어 매우 투기적임 | 85% |

| CCC | |||

| CCC- | |||

| CC | CC | 채무불이행이 발생할 가능성이 높음 | 95% |

| C | C | 채무불이행이 발생할 가능성이 매우 높음 | 98% |

| D | D | 현재 채무불이행 상태에 있음 | 100% |

2. 회사의 연혁

가. 회사의 본점소재지 및 변경

(1) 본점소재지 : 경기도 성남시 분당구 판교로 255번길 34, 5층(삼평동, 솔브레인)

(2) 변경 : 해당사항 없음.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 21일 | - | - | - | 최대주주, 사내이사 정지완 대표이사직 사임 |

| 2019년 03월 26일 | 정기주총 | - | 상근감사 박덕현 | - |

| 2020년 05월 14일 | 임시주총 | 사내이사 김봉석 사외이사 소병하 상근감사 이준상 |

- | - |

| 2020년 07월 01일 | - | 최대주주, 사내이사 정지완 대표이사직 선임 | - | 대표이사, 사내이사 강병창 사임 사외이사 서병문 사임 상근감사 박덕현 사임 |

| 2021년 03월 29일 | 정기주총 | - | 최대주주, 사내이사, 대표이사 정지완 | - |

| 2022년 03월 29일 | 정기주총 | 대표이사, 사내이사 정현석 사외이사 김홍갑 |

- | 최대주주, 사내이사 정지완 대표이사직 사임 사외이사 소병하 사임 |

| 2023년 03월 29일 | 정기주총 | 사내이사 김봉석 상근감사 임성열 |

- | 상근감사 이준상 임기만료 |

| 2023년 12월 31일 | - | - | - | 사내이사 김봉석 사임 |

| 2024년 03월 26일 | 정기주총 | 사내이사 정문주 | 사내이사 정지완 | - |

| □ 대표이사의 선임은 이사회결의사항입니다. □ 2023년 12월 31일 김봉석 사내이사는 일신상의 사유로 사임하였습니다. □ 보고서 제출일 현재 회사의 이사회는 2인의 사내이사(정지완, 정현석), 1인의 사외이사(김홍갑)로 구성되어 있고, 감사(임성열)는 1인입니다. □ 2024년 3월 26일 개최 예정인 정기주주총회에서 사내이사 선임 안건이 부결될 경우 정정공시 예정입니다. |

다. 최대주주의 변동

- 해당사항 없음.

라. 상호의 변경

| 구분 | 비고 |

| 테크노무역 주식회사 | 1986년 5월 6일 설립 |

| 테크노세미켐 주식회사 | 1999년 10월 사명 변경 |

| 솔브레인 주식회사 | 2011년 9월 사명 변경 |

| 솔브레인홀딩스 주식회사 | 2020년 5월 사명 변경 |

마. 회사가 합병 등을 한 경우 그 내용

(1) 합병(흡수합병)

1) 솔브레인에스엘디(주) - 솔브레인멤시스(주)

2019년 중 주요종속회사 솔브레인에스엘디(주)는 솔브레인멤시스(주)를 흡수합병하였습니다.

(2) 자산 양수도

1) SB 125 Rio Robles, LLC 의 유형자산(토지 및 건물) 취득

2020년 중 주요종속회사인 SB 125 Rio Robles, LLC는 DWF V Tasman, LLC로부터 유형자산(토지 및 건물)을 USD160,000,000(원화 환산 187,280백만원)에 취득하였습니다.

(3) 분할

1) 솔브레인홀딩스(주) 인적분할

| 분할회사 | 단순분할신설회사 | 내용 |

| 솔브레인홀딩스(주) | 솔브레인(주) | 1) 분할방법: 인적분할 2) 분할목적 - 각 회사의 전문화를 통하여 경영 효율성을 극대화하여 장기적 성장을 위한 기업 지배구조 확립 3) 분할비율 - 솔브레인홀딩스(주) : 솔브레인(주) = 0.5529115 : 0.4470885 4) 분할주식수(주식병합을 통한 감자, 분할전 주식수 : 17,398,271주) - 솔브레인홀딩스(주) : 솔브레인(주) = 9,619,705주 : 7,778,566주 5) 분할 일정 2020.01.22 - 분할 이사회 결의일 2020.05.14 - 분할계획서 승인을 위한 임시 주주총회일 2020.07.01 - 분할기일, 분할보고총회일 및 창립총회일 2020.08.06 - 변경상장 및 재상장일 |

| □ 당사 분할에 관한 자세한 사항은 "금융위(금감원) 전자공시시스템(http://dart.fss.or.kr)" 상에 공시된 2020.01.22 주요사항보고서(회사분할결정) 및 2020.07.29 증권발행실적보고서(합병등)를 참조하시기 바랍니다. |

바. 회사의 업종 또는 주된 사업의 변화

| 일 자 | 내 용 | 비 고 |

| 2021.01.01 | 지주회사 전환 | 「독점규제 및 공정거래에 관한 법률」제2조 제1호의2 및 같은 법 시행령 제2조에 따라 지주회사의 기준을 충족하였습니다. |

사. 그밖에 경영활동과 관련된 중요한 사항의 발생 내용

(1) 최근 5년간 회사의 주된 변동내용

| 일 자 | 비 고 |

| 2019. 05. 21 | Soulbrain HU Kft. 설립 |

| 2020. 07. 01 | 회사인적분할(주식병합 및 분할신설회사 솔브레인 주식회사 설립) |

| 2020. 09. 04 | 에스비노브스(주) 설립 |

| 2020. 09. 14 | Soulbrain CA, LLC 설립 |

| 2020. 09. 17 | SB 125 Rio Robles, LLC 설립 |

| 2020. 10. 26 | 솔브레인(주) 기명식 보통주식 대상 현물출자 유상증자 결정 |

| 2020. 12. 30 | ARK Diagnostics, Inc. 지분 인수 |

| 2021. 02. 01 | (주)진켐 지분 인수 |

| 2021. 02. 19 | Pixcell Medical Technologies Ltd. 지분 인수 |

| 2021. 10. 18 | 나우아이비캐피탈(주) 지분 매각 |

| 2022. 04. 06 | (주)프로웰 지분 매각 |

| 2022. 12. 22 | (주)솔브레인저축은행 지분 매각 |

| 2023. 01. 30 | 솔브레인(중경)전자재료유한공사 청산 |

| 2023. 08. 11 | 솔브레인네트워크(주) 설립 |

| 2023. 12. 28 | 더블유에스씨에이치(주) 청산 |

(2) 보고기한 후 진행 중 중요한 사항

- 해당사항 없음.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 35기 (2023년말) |

34기 (2022년말) |

33기 (2021년말) |

32기 (2020년말) |

31기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 20,964,056 | 20,964,056 | 20,964,056 | 20,964,056 | 17,398,271 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 10,482,028,000 | 10,482,028,000 | 10,482,028,000 | 10,482,028,000 | 8,699,135,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 10,482,028,000 | 10,482,028,000 | 10,482,028,000 | 10,482,028,000 | 8,699,135,500 |

| □ 당사는 32기(2020년) 중 인적분할로(보통주 7,778,566주 감소) 자본금 3,889백만원이 감소하였으며, 유상증자로(보통주 11,344,351주 발행) 자본금 5,672백만원이 증가하였습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 48,000,000 | 48,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 28,742,622 | 28,742,622 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 7,778,566 | 7,778,566 | (주1) | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | 7,778,566 | 7,778,566 | (주1) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 20,964,056 | 20,964,056 | - | |

| Ⅴ. 자기주식수 | 302,463 | 302,463 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 20,661,593 | 20,661,593 | - | |

| □ (주1) 당사 인적분할로 인한 감소이며, 이에 관한 자세한 사항은 "금융위(금감원) 전자공시시스템(http://dart.fss.or.kr)" 상에 공시된 2020.01.22 주요사항보고서(회사분할결정) 및 2020.10.26 주요사항보고서(유상증자결정)를 참조하시기 바랍니다. |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 302,463 | - | - | - | 302,463 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 302,463 | - | - | - | 302,463 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 302,463 | - | - | - | 302,463 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

- 해당사항 없음.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

- 해당사항 없음.

마. 종류주식 발행현황

- 해당사항 없음.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제32기 정기주주총회 | - 1. 사업목적 추가 - 2. 주식등의 전자등록에 관한 규정 정비 - 3. 전자투표를 도입한 경우 감사 선임시 주주총회 결의요건 완화 |

- 1. 스타트업 육성 및 창업지원 - 2. 비상장 사채 등 의무등록 대상이 아닌 주식등에 대해서는 전자등록 을 하지 않을 수 있도록 함 - 3. 감사 선임, 해임에 관한 조문 정비 및 전자투표 도입시 감사 선임의 주주총회 결의 요건 완화에 관한 내용을 반영함 |

| 2022년 03월 29일 | 제33기 정기주주총회 | - 1. 주주명부 작성 및 비치에 관한 규정 정비 - 2. 주식등의 전자등록에 관한 규정 정비 |

- 1. 주식, 사채등의 전자등록에 관한 법률 등의 규정 내용을 반영함 - 2. 기준일 제도 운영상의 편의성을 제고하며, 주주명부 폐쇄 관련 문구 삭제 |

| 2024년 03월 26일 | 제35기 정기주주총회 | - 1. 배당기준일 이사회에서 결의 | - 1. 배당절차 개선사항 반영 |

| □ 2024년 3월 26일 개최 예정인 정기주주총회에서 정관 변경 안건이 부결될 경우 정정공시 예정입니다. |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득·소유함으로써 자회사의 제반사업내용을지배하는 지주회사업 | 영위 |

| 2 | 브랜드 및 상표권 등 지적재산권의 라이선스사업 | 영위 |

| 3 | 지식, 정보 등 무형자산의 판매 및 용역사업 | 영위 |

| 4 | 자회사 등과 상품 또는 용역의 공동 개발 또는 판매 사업 | 영위 |

| 5 | 설비·전산시스템의 구축 또는 활용 등을 위한 사무지원 | 영위 |

| 6 | 국내외 광고의 대행업, 광고물의 제작 및 매매 기타 광고사업 | 영위 |

| 7 | 시장조사, 경영자문 및 컨설팅업 | 영위 |

| 8 | 기술연구 및 용역수탁업 | 영위 |

| 9 | 신기술사업 관련 투자·관리·운영사업 및 창업지원사업 | 영위 |

| 10 | 물품매도 확약업 | 영위 |

| 11 | 부동산 임대업 | 영위 |

| 12 | 도·소매업 | 영위 |

| 13 | 교육서비스업 및 사업관련 서비스업 | 영위 |

| 14 | 사무 용역 서비스업 | 영위 |

| 15 | 스타트업육성 관련 사업 | 미영위 |

| 16 | 창업기획자(액셀러레이터) 관련 사업 | 미영위 |

| 17 | 전 각호에 관련된 부대사업 및 투자 | 영위 |

다. 정관상 사업목적 변경

(1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 03월 29일 | - | 15. 스타트업육성 관련 사업 16. 창업기획자(액셀러레이터) 관련 사업 |

(2) 변경 사유

현재 계열회사인 솔브레인(주)가 건설 중인 제2판교 테크노밸리용지 공급지침서를 기준으로 신사옥내 공간을 활용하여 스타트업육성 및 창업을 지원할 계획으로 사업목적을 추가하였습니다.

(3) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 15. 스타트업육성 관련 사업 16. 창업기획자(액셀러레이터) 관련 사업 |

2021년 03월 29일 |

1) 미추진 사유

현재 계열회사인 솔브레인(주)가 건설 중인 제2판교 테크노밸리용지 공급지침서를 기준으로 신사옥내 공간을 활용하여 스타트업육성 및 창업을 지원할 계획으로 사업목적을 추가하였으나 현재는 해당사항이 없으므로 미추진 중이며 변경사항 발생시 공시하도록 하겠습니다.

II. 사업의 내용

1. 사업의 개요

솔브레인홀딩스(주)는 '독점규제 및 공정거래에 관한 법률'상 지주회사로서 2023년 12월 31일 기준 솔브레인에스엘디(주), ARK Diagnostics, Inc., 등 18개의 연결종속자회사를 보유하고 있습니다. 당사의 영업수익(별도 재무제표 기준)은 자회사 및 기타 회사로부터의 배당수익, 임대수익 등으로 구성되어 있습니다.

연결대상 종속회사에 포함된 회사들이 영위하는 사업으로는 2차전지 전해액 생산 및판매(Soulbrain MI, Inc., Soulbrain E&I Malaysia SDN BHD, Soulbrain HU Kft., 솔브레인네트워크㈜), Rigid OLED glass Scribing 및 Cell 임가공업, 반도체 Probe Card, 2차전지 리드탭 생산 및 판매(솔브레인에스엘디㈜), 디스플레이 광학필름 제조(솔브레인옵토스㈜), 디스플레이 장비, 공정 재료 생산 및 판매(㈜씨엠디엘), 바이오헬스케어 사업(ARK Diagnostics, Inc., Pixcell Medical Technologies Ltd., Pixcell Medical, Inc., ㈜진켐, Roswell ME Inc.), 전자상거래 및 통신판매업(㈜비즈네트웍스), 기타 전문서비스업 및 부동산임대업 등(에스비노브스㈜, Soulbrain CA, LLC, SB 125 Rio Robles, LLC), 펀드투자(나우아이비 13호 펀드, 나우아이비 14호 펀드)가 있습니다.

2023년 기말 연결재무제표 기준 지주회사 부문 매출 및 지분법 손익은 451억원이며,이는 연결 매출의 7%입니다.

당사의 주요 연결대상 종속회사의 사업의 개요는 아래 내용을 참조하시기 바랍니다.

■ 2차전지 부문(대상회사 : Soulbrain HU Kft. 외 )

전해액은 제조 원가 가운데 재료비 비율이 높아, 소재 개발이 2차전지 산업에서의 핵심 경쟁력이라고 할 수 있습니다.

2차전지의 소재 중 전해액을 생산, 판매하고 있으며, 미국(Soulbrain MI, Inc.), 말레이시아(Soulbrain E&I Malaysia SDN BHD), 헝가리(Soulbrain HU Kft.)를 통해 글로벌 2차전지 고객들을 대응 중이며, EV 및 ESS 시장의 성장에 따라 생산설비를 증설 중에 있습니다.

2차전지 수요는 과거 스마트폰, 태블릿PC 등 휴대용 전자기기의 보급이 확대 됨에 따라 증가하였고 최근 전동공기구, EV BIKE등 중소형전지 위주로 재성장세를 보이고 있습니다. 또한 전기자동차(EV), 대용량 전력 저장장치(ESS) 등으로 확대될 것으로 예상하고 있으며, 이럴 경우 기기 대형화에 따른 2차전지 용량 증가 및 2차전지 재료 수요도 성장할 것으로 기대됩니다.

2023년 기말 연결재무제표 기준 2차전지 부문 매출은 3,767억원이며, 이는 연결 매출의 57%입니다.

■ 디스플레이 부문(대상회사 : 솔브레인에스엘디(주) 외)

솔브레인에스엘디㈜의 디스플레이 사업부는 임가공업을 영위하고 있으며, 주요 고객사로는 삼성디스플레이㈜가 있습니다. 대표적 매출원으로 디스플레이 패널의 한종류인 RIGID OLED용 유리 기판을 식각해 얇게 만드는 공정을 거친 패널을 수주하여 Scribing하는 임가공 용역입니다. 스마트폰의 슬림화 및 경량화 추세에 따라 매출이 2013년 급상승하면서 디스플레이 부문의 매출 성장을 이끌었습니다. 이후 패널의 유리기판 자체가 얇아지고, 스마트폰에 Rigid OLED 대신 Flexible OLED 채용이 늘면서 OLED Glass Scribing 사업 매출은 지속적으로 감소해 왔습니다. 이에 따라 OLED Glass Scribing 사업의 점진적 축소를 계획하고 있으며, 자세한 내용은 당사가 2023년 11월 30일 공시한 종속회사의 주요경영사항 공시를 참조 바랍니다.

2023년 기말 연결재무제표 기준 디스플레이 부문 매출은 1,006억원이며, 이는 연결 매출의 15%입니다.

■ 바이오헬스케어 부문(대상회사 : ARK Diagnostics, Inc. 외)

체외진단 산업 분야는 선진국을 중심으로 고령화가 급속히 진행되고 있어 상대적으로 경기 변동 요인에 따른 영향은 크지 않습니다. 또한, 인플루엔자와 같은 계절적 질환과 COVID-19과 같이 갑자기 출현하는 질환을 제외하면 대부분의 진단수요는 계절적, 환경적 요인에 따른 영향이 미미한 수준입니다.

체외진단 분야 ARK Diagnostics, Inc.는 ELISA를 이용한 항암제, 뇌전증 등 치료약물의 체내 농도검사와 소변을 이용한 약물검사제품을 개발하고 상용화하여 전 세계 병원용 자동화장비에 공급하고 있습니다.

2023년 기말 연결재무제표 기준 바이오헬스케어 부문 매출은 836억원이며, 이는 연결 매출의 13%입니다.

2. 주요 제품 및 서비스

가. 주요 제품의 현황

| 대상 기간 : 2023년 1월 1일 ~ 2023년 12월 31일 | (단위 : 백만원/%) |

| 사업부문 | 매출유형 | 품 목 | 구체적 용도 | 주요상표등 | 매출액 (비율) |

| 지주회사 | 지분법 손익 등 | 지분법 손익, SSC 수익 등 | 지분법 손익, SSC 수익 등 | - | 45,062 (7%) |

| 2차전지 재료 | 제품 / 상품매출 |

전해액, 리드탭 | 2차전지 배터리용 소재 | Electrolytes 외 | 376,713 (57%) |

| 디스플레이 재료 | 용역매출 등 | OLED glass Scribing 임가공용역 등 | Rigid OLED CELL 임가공용역 외 | CELL 외 | 100,648 (15%) |

| 바이오헬스케어 | 제품매출 | 진단시약 등 | 진단시약 등 | Methotrexate (Kit) | 83,613 (13%) |

| 기타 | 제품 / 상품매출 |

반도체검사장치, 부동산 임대 수익 등 | 반도체검사장치, 부동산 임대 수익 등 |

MEMS Card 외 | 55,520 (8%) |

| 합계 | - | 661,555 (100%) |

|||

□ 연결포괄손익계산서 기준입니다.

나. 주요 제품 등의 가격변동추이

2차전지 재료의 판매가격은 전년(제34기) 대비 약 18% 하락하였고 전전년(제33기) 대비 약 9% 하락하였습니다. 디스플레이 재료의 판매가격은 전년(제34기) 대비 약 39% 상승하였고 전전년(제33기) 대비 약 71% 상승하였습니다. 또한 바이오헬스케어의 판매가격은 전년(제34기) 대비 약 8% 상승하였고 전전년(제33기) 대비 약 1% 상승하였습니다.

3. 원재료 및 생산설비

3-1. 주요 원재료에 관한 사항

가. 주요 원재료 등의 현황

| 사업부문 | 매입유형 | 품목 | 매입액 | 비율 | 단위 |

| 2차전지 재료 | 원재료 | 파우더류 외 | 73,716 | 55 | 1,000 USD, % |

| 디스플레이 재료 | 소모품 | Wheel 외 | 1,754 | 52 | 백만원, % |

| 바이오헬스케어 | 원재료 | NAD, B-NAD | 135 | 7 | 1,000 USD, % |

□ 비율은 각 부문별 원재료 매입액에서 품목이 차지하는 비율입니다.

나. 주요 원재료 등의 가격변동추이

2차전지 재료의 원재료가격은 전년(제34기) 대비 약 29% 하락하였고 전전년(제33기) 대비 약 22% 하락하였습니다. 디스플레이 재료의 원재료가격은 전년(제34기) 대비약 1% 하락하였고 전전년(제33기) 대비 약 2% 상승하였습니다. 또한 바이오헬스케어의 원재료가격은 전년(제34기) 및 전전년(제33기) 대비 변동이 없었습니다.

3-2. 주요 생산설비에 관한 사항

회사는 인적분할에 따라 직접 운영 중인 생산시설은 없으며, 연결기준으로 작성하였습니다.

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| 사업부문 | 품 목 | 사업소 | 제35기 | 제34기 | 제33기 |

| 2차전지 재료 | 전해액(ton) | 헝가리 외 | 51,000 | 51,000 | 31,000 |

| 디스플레이 재료 | CELL(ea) | 공주 | 121,180,000 | 162,945,125 | 156,775,530 |

| 바이오헬스케어 | Methotrexate(Kit) | 미국 | 54,927 | 63,503 | 56,751 |

□ 생산능력은 최종제품 생산 기준으로 작성하였습니다.

(2) 생산능력의 산출근거

주요 품목별 생산능력 중 2차전지 재료 및 디스플레이 재료의 경우 "각 공장별 일일 최대 생산가능 수량(24시간 생산 기준)×해당기간(연, 분기) 동안의 가동 가능 일수"로 계산되었으며, 바이오헬스케어의 경우 "시간당 평균 생산실적×일 평균 가동시간 ×표준 가동일수"로 계산되었습니다.

나. 생산실적 및 가동률

(1) 생산실적

| 사업부문 | 품 목 | 사업소 | 제35기 | 제34기 | 제33기 |

| 2차전지 재료 | 전해액(ton) | 헝가리 외 | 26,182 | 14,488 | 7,181 |

| 디스플레이 재료 | CELL(ea) | 공주 | 39,042,729 | 73,313,460 | 128,308,445 |

| 바이오헬스케어 | Methotrexate(Kit) | 미국 | 65,880 | 65,830 | 61,040 |

(2) 당해 사업연도의 가동률

| 사업부문 | 품목 | 생산능력 | 생산실적 | 가동률(%) |

| 2차전지 재료 | 전해액(ton) | 51,000 | 26,182 | 51.34 |

| 디스플레이 재료 | CELL(ea) | 121,180,000 | 39,042,729 | 32.22 |

| 바이오헬스케어 | Methotrexate(Kit) | 54,927 | 65,880 | 119.94 |

다. 주요 생산설비의 현황 등

(1) 생산과 영업에 중요한 시설 및 설비 등

당사는 경기도 성남시에 위치한 본사를 비롯하여 충청남도 공주시, 경기도 파주시 등에 계열회사의 주요 국내 사업장이 위치해 있습니다.

| 주요사업장 | 주소 | 기능 |

| 공주공장 | 충청남도 공주시 공단길 14-36 | OLED glass Scribing, Cel l 임가공업 |

| 안성공장 | 경기도 안성시 양성면 돌꽃지길 36 |

광학필름 및 광학부품 생산 |

| 파주공장 | 경기도 파주시 문산읍 돈유2로 35 | 반도체 Probe Card 등 생산 |

□ 이 외에 미국(Soulbrain MI, Inc.,ARK Diagnostics, Inc.), 말레이시아(Soulbrain E&I Malaysia SDN BHD), 헝가리(Soulbrain HU Kft.) 등에 주요 생산법인이 있습니다.

(2) 시설투자현황

당사는 2023년 약 1,285억원을 각종 투자에 사용하였으며 대부분 반도체, 디스플레이 및 2차전지 사업의 라인 증설 및 성능 개선 등에 투자되었습니다. 향후 시설투자는 관련 시장 및 산업 동향 등을 검토하여 탄력적으로 운영 할 계획입니다.

| (단위: 천원) |

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 공구와기구 | 집기비품 | 건설중인자산 | 기타의 유형자산 |

합 계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 기초 순장부금액 | 21,821,873 | 60,467,295 | 13,697,828 | 48,299,274 | 460,040 | 2,036,545 | 2,763,630 | 36,362,655 | 45,368 | 185,954,508 |

| 취득 | 6,427,318 | 923,379 | 219,563 | 5,991,617 | 89,841 | 648,511 | 673,296 | 113,530,206 | - | 128,503,731 |

| 국고보조금 취득 | - | - | - | - | - | - | (100,537) | - | - | (100,537) |

| 처분 등 | (9,134,875) | (17,164,523) | (244,669) | (1,569,431) | (27,537) | (15,577) | (57,263) | (214,500) | - | (28,428,375) |

| 건설중인자산의 대체 | 5,727,927 | 9,372,202 | 191,981 | 26,138,588 | 26,102 | 184,835 | 140,566 | (42,061,475) | (12,963) | (292,237) |

| 감가상각비 | - | (2,185,367) | (1,664,043) | (13,535,434) | (189,086) | (698,681) | (898,051) | - | (255,435) | (19,426,097) |

| 표시통화환산이익 등 | (3,717,484) | 1,241,350 | 80,003 | 1,835,181 | 27,141 | 58,063 | 30,788 | (889,759) | 223,030 | (1,111,687) |

| 기말 순장부금액 | 21,124,759 | 52,654,336 | 12,280,663 | 67,159,795 | 386,501 | 2,213,696 | 2,552,429 | 106,727,127 | - | 265,099,306 |

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제35기 | 제34기 | 제33기 | |

| 2차전지 재료 | 제품 | 2차전지 제조 공정용 화학 재료 |

해 외 | 366,483 | 255,015 | 110,881 |

| 국 내 | 10,230 | 13,117 | 18,888 | |||

| 합 계 | 376,713 | 268,132 | 129,770 | |||

| 디스플레이 재료 | 용역/제품 | 디스플레이 제조 공정용 화학재료 및 Thin Glass등의 모바일 관련 제품 |

해 외 | 41,289 | 35,642 | 17,148 |

| 국 내 | 59,359 | 80,364 | 114,227 | |||

| 합 계 | 100,648 | 116,006 | 131,375 | |||

| 바이오헬스케어 외 | 제품 | 체외진단에 사용되는 진단시약 등 | 해 외 | 110,901 | 89,776 | 64,291 |

| 국 내 | 32,527 | 40,657 | 18,001 | |||

| 합 계 | 143,428 | 130,433 | 82,293 | |||

| 합 계 | 해 외 | 518,673 | 380,433 | 209,183 | ||

| 국 내 | 102,116 | 134,138 | 168,201 | |||

| 합 계 | 620,789 | 514,571 | 377,383 | |||

□ 상기 기재 사항의 수출은 local 수출 등을 포함하고 있습니다.

□ 상기 매출에는 지분법 손익이 포함되어 있지 않습니다.

나. 판매경로 및 판매방법 등

(1) 판매조직

각 대표이사 지휘하에 판매조직이 구성되어 있습니다.

(2) 판매경로

- 국내

일부 소량 공급의 경우 중간 에이전트를 경유하여 판매가 이루어지나 대부분은 수요처로 직접판매가 이루어 집니다.

- 해외

해외법인을 통한 수요처로의 직접 판매 또는 OEM 방식으로 이루어지며 미국(Soulbrain MI, Inc., ARK Diagnostics, Inc.), 말레이시아(Soulbrain E&I Malaysia SDN BHD), 헝가리(Soulbrain HU Kft.) 등에 현지 생산법인이 있습니다.

(3) 판매방법 및 조건

- 국내 및 해외

| 구 분 | 판매경로 | 대금회수조건 |

| 2차전지 재료 | 일반 기업체 등 | 개별계약조건 |

| 디스플레이 재료 | 일반 기업체 등 |

개별계약조건 |

| 바이오헬스케어 | 일반 기업체 등 |

개별계약조건 |

(4) 판매전략

주력제품인 2차전지, 디스플레이 재료 및 바이오헬스케어 진단분야 등의 시장에서 국내외 지명도 및 시장점유율 업계 수위를 달성함으로써 사업 기반을 다지고, 이후 거래선 다변화 및 제품의 다각화 등을 통하여 경쟁사 제품과 차별화된 첨단제품을 개발, 판매하여 매출 확대에 주력하는 전략을 취하고 있습니다.

(5) 주요 매출처

회사의 주요 매출처는 삼성디스플레이㈜, 삼성SDI Hungary Zrt. 등 입니다.

(6) 수주상황

2023년말 현재 당사 재무제표에 중요한 영향을 미치는 장기공급계약 수주거래는 없습니다.

5. 위험관리 및 파생거래

가. 재무위험관리요소

연결회사는 여러 활동으로 인하여 시장위험(외환위험, 가격위험, 이자율위험), 신용위험, 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 재무위험관리는 주로 시장위험, 신용위험, 유동성위험에 대해 전사 각 사업주체가 안정적이고 지속적으로 경영성과를 창출할 수 있도록 지원하고, 동시에 재무구조 개선 및 자금운영의 효율성 제고를 통해 금융비용을 절감함으로써 사업의 원가경쟁력 제고에 기여하는데 그 목적이 있습니다.

위험관리는 이사회 및 최고경영진이 승인한 정책에 따라 각 부서들이 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다.

(1) 시장위험

1) 외환위험

연결회사는 국제적인 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 미국달러화 및 일본엔화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래 및 인식된 자산과 부채와 관련하여 기능통화 외의 통화로 표시될 때 발생하고있습니다.

연결회사의 외환위험관리의 목표는 환율 변동의 불확실성에 따른 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있으며, 이를 위해 외환위험을 관리하는 정책을 수립 및 운영하고 있습니다.

보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채에 대해 다른 모든 변수가 일정하고 환율 10% 상승(하락)시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당기말(2023.12.31) | 전기말(2022.12.31) | ||

| 환율 10% 하락시 | 환율 10% 상승시 | 환율 10% 하락시 | 환율 10% 상승시 | |

| 외화 자산/부채 | (6,071) | 6,071 | (1,637) | 1,637 |

2) 이자율 위험

연결회사의 이자율위험은 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로인하여 연결회사는 현금흐름 이자율 위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부 금융기관 예치금으로부터의 이자율위험과 상쇄됩니다.

연결회사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 기존 차입금의 기간연장, 대체적인 융자 및 위험회피 등을 고려한 다양한 시나리오를 시뮬레이션 하고 있습니다. 이러한 시나리오를 바탕으로 연결회사는 정의된 이자율 변동에 따른 손익 효과를 계산하고 있습니다. 각각의 시뮬레이션에 있어 동일한 이자율 변동이 모든 통화의 경우에 대하여 적용됩니다.

보고기간종료일 현재 다른 모든 변수가 일정하고 이자율이 100베이시스포인트(bp) 변동시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당기말(2023.12.31) | 전기말(2022.12.31) | ||

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | (2,660) | 2,660 | (2,185) | 2,185 |

나. 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 주주에게 지급되는 배당을 조정하고, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 연결재무상태표의 자본에 순부채를 가산한 금액입니다.

보고기간말 현재 연결회사의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 총차입금(A) | 361,948,609 | 297,999,163 |

| 차감: 현금및현금성자산(B) | 124,004,388 | 102,481,935 |

| 순부채(C=A-B) | 237,944,221 | 195,517,228 |

| 자본총계(D) | 1,264,179,720 | 1,181,784,706 |

| 총자본(E=C+D) | 1,502,123,941 | 1,377,301,934 |

| 자본조달비율(C/E) | 15.84% | 14.20% |

(1) 보고기간말 현재 차입금의 구성내역

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 유동 : | ||

| 단기차입금(*1)(*2) | 149,282,000 | 49,500,000 |

| 유동성장기차입금(*4) | 15,000,000 | 5,272,320 |

| 외화단기차입금(*1)(*3)(*6) | 90,518,021 | 108,087,752 |

| 소 계 | 254,800,021 | 162,860,072 |

| 비유동 : | ||

| 장기차입금(*1) | 7,000,000 | 36,931,265 |

| 외화장기차입금(*5) | 100,148,588 | 98,207,827 |

| 소 계 | 107,148,588 | 135,139,092 |

| 합 계 | 361,948,609 | 297,999,164 |

(*1) 보고기간말 현재 연결회사의 차입금과 관련하여 유형자산이 담보로 제공되어 있습니다(주석 12 참조).

(*2) 보고기간말 현재 연결회사의 차입금과 관련하여 관계기업투자주식이 담보로 제공되어 있습니다(주석 11 참조).

(*3) 보고기간말 현재 연결회사의 차입금과 관련하여 재고자산이 담보로 제공되어 있습니다(주석 10 참고).

(*4) 보고기간말 현재 연결회사의 차입금과 관련하여 최대주주로부터 지급보증을 제공받고 있습니다(주석 31 참조).

(*5) 보고기간말 현재 연결회사의 차입금과 관련하여 투자부동산이 담보로 제공되어 있습니다(주석 12참조).

(*6) 보고기간말 현재 연결회사의 차입금과 관련하여 보통예금이 담보로 제공되어 있습니다(주석 7 참조).

(2) 보고기간말 현재 단기차입금 및 장기차입금 상세내역

1) 단기차입금

| (단위: 천원) |

| 차입처 | 구 분 | 연이자율(%) | 금 액 | |

|---|---|---|---|---|

| 당기말 | 당기말 | 전기말 | ||

| 신한은행(*1) | 일반대출 | 4.40~4.94 | 55,000,000 | 5,000,000 |

| 한국씨티은행 | 운전자금대출 | 5.02 | 10,000,000 | 10,000,000 |

| 한국증권금융(*1) | 일반대출 | 5.30 | 15,000,000 | 15,000,000 |

| 국민은행(*2) | 운전자금대출 | 5.98~6.78 | 6,000,000 | 2,000,000 |

| KEB하나은행 | 운전자금대출 | 5.29~5.93 | 13,500,000 | 17,500,000 |

| KEB하나은행 | 시설자금대출 | 5.26 | 4,000,000 | - |

| 우리은행(*2) | 시설자금대출 | 4.81 | 15,782,000 | - |

| Comerica Bank(*2)(*3) | 운전자금대출 | 7.24 | 1,910,792 | 37,278,885 |

| Citibank | 운전자금대출 | 6.85 | 38,682,000 | - |

| Woori Bank London Branch | 시설자금대출 | 5.53 | 8,559,540 | 21,619,200 |

| Woori Bank Europe GmbH | 시설자금대출 | 5.55 | 5,706,360 | 5,404,800 |

| Shinhan Bank Europe GmbH | 시설자금대출 | 5.10~5.16 | 23,396,075 | 22,159,680 |

| Raiffeisen Bank Hungary(*2) | 시설자금대출 | - | - | 5,959,509 |

| Citi Bank Berhad | 운전자금대출 | - | - | 6,321,402 |

| Citibank N.A. Israel | 운전자금대출 | 6.75~7.92 | 12,263,254 | 9,344,276 |

| 한국산업은행 | 운전자금대출 | 5.31 | 30,000,000 | - |

| 합 계 | 239,800,021 | 157,587,752 | ||

(*1) 보고기간말 현재 관계기업투자주식이 담보로 제공되었습니다(주석 11 참조).

(*2) 보고기간말 현재 재고자산 및 유형자산이 담보로 제공되었습니다(주석 10,12 참조).

(*3) 보고기간말 현재 매출채권 3,966백만원, 보통예금 248백만원, 기타자산 116,097백만원이 담보로 제공되었습니다.

2) 장기차입금

| (단위: 천원) |

| 차입처 | 구 분 | 연이자율(%) | 금 액 | |

|---|---|---|---|---|

| 당기말 | 당기말 | 전기말 | ||

| 국민은행 | 운전자금대출 | - | - | 4,000,000 |

| 한국산업은행(*1) | 시설자금대출 | 1.83 | 15,000,000 | 15,000,000 |

| Nonghyup Bank(*2) | 시설자금대출 | 7.96 | 50,349,148 | 49,339,933 |

| Kookmin Bank New York Branch(*2) | 시설자금대출 | 7.96 | 49,799,440 | 48,867,894 |

| SK하이닉스 | 기술개발/투자자금지원 | - | 1,000,000 | - |

| IBK기업은행 | 시설자금대출 | - | - | 2,336,000 |

| 우리은행(*2) | 시설자금대출 | - | - | 14,867,585 |

| KEB하나은행 | 시설자금대출 | 5.75 | 6,000,000 | 6,000,000 |

| 소 계 | 122,148,588 | 140,411,412 | ||

| 차감: 유동성대체 | (15,000,000) | (5,272,320) | ||

| 합 계 | 107,148,588 | 135,139,092 | ||

(*1) 보고기간말 현재 최대주주의 지급보증이 제공되었습니다(주석 31 참조).

(*2) 보고기간말 현재 유형자산 및 투자부동산이 담보로 제공되었습니다(주석 12 참조).

다. 파생거래

당기와 전기 중 파생상품평가손익의 내역은 다음과 같습니다.

(1) 당기

| (단위: 천원) |

| 회계처리 | 파생상품 종류 | 평가손익 | 파생상품자산 | 파생상품부채 |

|---|---|---|---|---|

| 당기손익 인식 | 전환우선주 전환권대가 등 | (864,732) | - | 5,243,148 |

(2) 전기

| (단위: 천원) |

| 회계처리 | 파생상품 종류 | 평가손익 | 파생상품자산 | 파생상품부채 |

|---|---|---|---|---|

| 당기손익 인식 | 전환상환우선주 내재파생상품 | (1,100,015) | - | 5,083,200 |

6. 주요계약 및 연구개발활동

6-1. 주요계약

가. 경영상의 주요계약

해당사항 없음.

6-2. 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

- 바이오헬스케어연구소

(2) 연구개발비용

| (단위 : 백만원) |

| 과목 | 제35기 | 제34기 | 제33기 | |

| 원재료비 | - | - | - | |

| 인건비 | 915 | 750 | 207 | |

| 감가상각비 | 302 | 278 | 196 | |

| 위탁용역비 | - | - | - | |

| 기타 | 373 | 299 | 137 | |

| 연구개발비 계 | 1,590 | 1,327 | 540 | |

| (정부보조금) | (171) | (57) | - | |

| 회계처리 | 판매비와 관리비 | 1,419 | 1,270 | 540 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

5.23% | 5.47% | 2.86% | |

□ 상기 "연구개발비/ 영업수익 비율"은 별도재무제표상의 비율입니다.

나. 연구개발 실적

|

연구과제 |

연구기관 |

연구개발 현황 |

연구결과 및 기대효과 |

총사업비 |

|

오믹스 빅 데이터 기반 임상검체 분석서비스 |

자체개발 |

개발완료 (2023.02) |

차세대 단백체 분석서비스 사업 활용 |

3억원 |

|

반려동물 만성신장질환 현장진단 의료기기 개발 |

자체개발 |

개발중 |

반려동물 만성신장질환 현장진단 의료기기 |

35억원 |

7. 기타 참고사항

당사의 사업부문은 지주회사 부문, 2차전지, 디스플레이 및 바이오헬스케어 부문으로 나눌 수 있습니다.

가. 시장점유율

| 제품명 | 2021년 시장점유율 |

2022년 시장점유율 |

2023년 시장점유율 |

| 2차전지 재료 | 30% | 30% | 30% |

| 디스플레이 재료 | 40% | 40% | 40% |

| 바이오헬스케어 | 90% | 90% | 90% |

□ 상기 시장점유율은 각 사업부문의 대표제품을 기준으로 당사의 추정 시장점유율을 기재하였습니다.

□ 바이오헬스케어의 시장점유율은 ARK Diagnostics, Inc.의 대표제품에 대한 미국 내 시장점유율입니다.

나. 시장의 특성

당사는 현재 연결종속회사를 통하여 삼성디스플레이의 OLED glass Scribing 임가공용역, SK하이닉스등에 반도체 검사장치를 생산 및 판매를 하고 있으며, 삼성SDI, SK온, LG에너지솔루션 등의 2차전지 제조사에 관련 제품을 공급하고 있습니다. 당사의제품은 연구개발 및 기술 축적으로 고객사로부터 품질 보증을 확보하였고 이러한 신뢰를 바탕으로 고객사로부터 기업과 기업 차원에서 신제품 개발 의뢰 및 공동개발을 제안받고 있으며 진행하고 있습니다. 특히 최근 반도체, 디스플레이 및 2차전지 공정이 빠르게 변화 되면서 이러한 고객사의 기술변화에 대응 할수 있는 개선된 신규재료의 선점을 위한 치열한 경쟁이 전개되고 있으며, 당사의 경우 고객사와의 지속적협력관계를 통한 신규 물질의 선점을 목표로 노력하고 있으며 이에 따라 신규개발 제품이지속적으로 고객사에게 공급되고 있습니다. 차세대 시장의 선점을 위하여 이러한 활동을 적극 실행에 옮기고 있으며 이를 통하여 향후 매출 기반을 확고히 하고 고객사와는 상호 보완적 협력 관계로 지속적으로 발전할 수 있습니다.

다. 신규사업 등의 내용 및 전망

- 해당사항 없음.

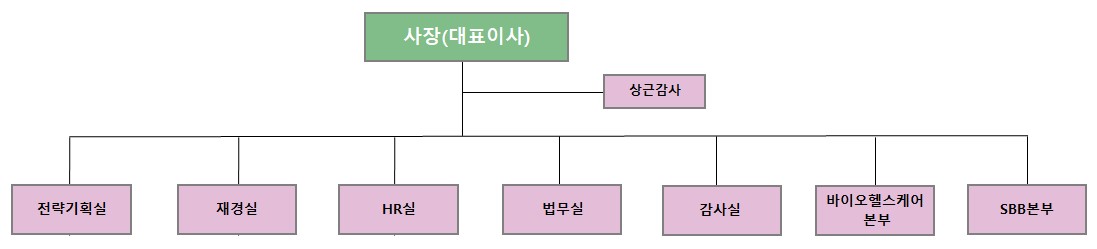

라. 조직도(2023년 12월 31일 기준)

|

|

조직도(231231) |

■ 지주회사 부문

가. 업계의 현황 (산업의 특성 및 경기변동의 특성)

지주회사란 다른 회사의 주식소유를 목적으로 하는 회사이며 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 독립적인 사업을 영위하지 않고, 다른 회사의 주식을 소유함으로써 그 회사들로부터 받는 배당금 등을 주된 수입원으로 하고 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사의 주식을 소유하는 회사입니다.

지주회사의 수익은 자회사들의 경영활동 및 영업성과에 따라 크게 변동될 가능성이 있으며, 자회사가 영위하는 산업의 영업환경이 악화될 경우 지주회사의 실적에 부정적인 영향을 미칠 수 있습니다.

지주회사의 주요 수익원은 자회사 등으로부터 받는 배당금, 경영자문수익, 임대수익 등이 있습니다. 지주회사의 특성상 이러한 수익을 기반으로 자회사에 대한 투자, 자체 운영, 주주들에 대한 배당 등에 필요한 모든 소요 자금을 충당해야 하기 때문에 지주회사는 자회사들의 경기 변동성에 직, 간접적인 영향을 받게 됩니다.

나. 회사의 영업개황 등

솔브레인홀딩스(주)는 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 목적으로 하는 지주회사 체제로 전환되었습니다. 지주회사의 수익은 자회사들의 경영활동 및 영업성과에 따라 크게 변동될 가능성이 있으며, 자회사가 영위하는 산업의 영업환경이 악화될 경우 당사의 실적에 부정적인 영향을 미칠 수 있습니다.

지주회사의 주요 수익원은 자회사 등으로부터 받는 배당금, 경영자문수익, 임대수익 등이 있습니다. 지주회사의 특성상 이러한 수익을 기반으로 자회사에 대한 투자, 자체 운영, 주주들에 대한 배당 등에 필요한 모든 소요 자금을 충당해야 하기 때문에 지주회사는 자회사들의 실적에 직, 간접적인 영향을 받게 됩니다.

■ 2차전지_Soulbrain HU Kft. 외

가. 업계의 현황 (산업의 특성 및 경기변동의 특성)

2차전지 산업은 대규모의 연구개발비가 소요되는 지식 기반형 장치산업으로 대기업이 주도하고 있으며 과거 일본 업체 위주의 시장에서 한국 업체의 기술 개발 노력으로 현재는 한국업체의 점유율이 매우 높은 산업입니다. 2차전지는 제조 원가 가운데재료비 비율이 높아, 소재 개발이 2차전지 산업에서의 핵심 경쟁력이라고 할 수 있습니다.

2차전지 수요는 과거 스마트폰, 태블릿PC 등 휴대용 전자기기의 보급이 확대 됨에 따라 증가하였고 최근 전동공기구, EV BIKE등 중소형전지 위주로 재성장세를 보이고 있습니다. 또한 전기자동차(EV), 대용량 전력 저장장치(ESS) 등으로 확대될 것으로 예상하고 있으며, 이럴 경우 기기 대형화에 따른 2차전지 용량 증가 및 2차전지 재료 수요도 성장할 것으로 기대됩니다.

경기 변동에 민감하게 반응하며 IT기기나 전기자동차 등 2차전지가 탑재되는 완제품의 수요 변화에 영향을 받습니다. 소재 업체의 경기 변동 영향은 완제품 실물 경기에 후행하여 나타나는 경우가 많습니다.

글로벌 2차전지 산업의 성장은 IT기기, EV, ESS 등 매우 다양한 Application이 존재하고, 전방산업의 변동성은 산업별로 상이하기 때문에 일률적으로 예측하기는 어렵습니다. 다만, 전기차에 대한 구매 보조금, 세제혜택 등의 정책 실시로 전기차 시장이 빠르게 성장하여 EV용 전지가 2차전지 산업의 성장을 주도하고 있습니다. 또한 세계 각국의 친환경에너지 확대 기조에 따라 ESS용 전지에 대한 수요 역시 지속적으로 증가할 것으로 예상되며, 드론, LEV(전기자전거 등) 등 신규 Application으로 적용이 계속되고 있습니다. 특히 최근 미국이 발표한 인플레이션 감축법(Inflation Reduction Act, IRA)으로 전방산업의 완성업체들이 배터리 부품 및 광물 조건을 충족하기 위한 노력을 할 것으로 예상됩니다.

나. 회사의 영업개황 등

2차전지의 소재는 크게 양극재 음극재, 분리막, 전해액으로 나뉘는데, 리튬이온전지를 최초로 상업화한 일본이 기술력을 바탕으로 시장을 주도해왔으나, 중국산 소재의 가격 경쟁력 및 생산 능력 확대 및 한국산 소재의 성장으로 중-일-한 순의 소재 시장을 점유하고 있습니다.

당사는 전해액 생산 법인인 미국(Soulbrain MI, Inc.), 말레이시아(Soulbrain E&I Malaysia SDN BHD), 헝가리(Soulbrain HU Kft.)를 통해 글로벌 2차전지 고객들을 대응 중이며, EV 및 ESS 시장의 성장에 따라 생산설비를 증설 중에 있습니다.

■ 디스플레이_솔브레인에스엘디(주) 외

가. 업계의 현황 (산업의 특성 및 경기변동의 특성)

디스플레이 산업은 대규모 연구개발 비용 및 인프라 구축을 위한 자금력이 요구되는 장치 산업으로 진입 장벽이 높은 산업입니다. 디스플레이 소재 산업은 디스플레이 제조사의 공장 가동률 및 증설 또는 감산 등 CAPEX Plan에 영향을 받으며, 디스플레이 패널 생산 면적이 증가할수록 소재 소요량이 증가합니다.

디스플레이 산업은 2000년초반부터 기존 CRT 시장을 TFT-LCD가 대체 하면서 높은 성장세를 보였으나, 2011년 이후 패널 공급과잉, PC 및 TV 수요 부진에 따라 패널 제조사들의 생산량 증가가 다소 부진하며 수요 및 공급 이슈 등에 따라 부분적으로 감산이 이루어지기도 하였습니다. 다만, 중국 등 신흥시장에서의 수요 증가로 안정적 수준에서의 생산 증가가 발생하고 있으며, 차세대 디스플레이(Flexible, Transparent)로 각광받고 있는 OLED 산업은 최근 스마트폰과 같은 IT 모바일 기기 시장 성장에 따라 성장세를 나타나고 있습니다.

TV 또는 PC와 같은 대형 디스플레이 시장은 시장의 포화 및 신규 중소형 모바일 기기 확산에 따른 PC 대체 효과 등이 주요 이슈이며 IT소비재라는 특성에 따라 세계 경기 변동에 민감하게 반응합니다. 그에 반해 스마트폰 등 중소형 모바일 디스플레이 시장은 신규 모델 출시에 따른 대체효과, 신규 시장 창출 효과 및 중국, 인도, 동남아와 같은 신흥시장 비중이 확대 되면서 꾸준히 성장하는 추세입니다. LCD 패널 시장은 감소추세이지만 OLED 시장은 점차 확대중입니다.

나. 회사의 영업개황 등

솔브레인에스엘디㈜의 디스플레이 사업부는 임가공업을 영위하고 있으며, 주요 고객사로는 삼성디스플레이㈜가 있습니다. 대표적 매출원으로 디스플레이 패널의 한종류인 RIGID OLED용 유리 기판을 식각해 얇게 만드는 공정을 거친 패널을 수주하여 Scribing하는 임가공 용역입니다. 스마트폰의 슬림화 및 경량화 추세에 따라 매출이 2013년 급상승하면서 디스플레이 부문의 매출 성장을 이끌었습니다. 이후 패널의 유리기판 자체가 얇아지고, 스마트폰에 Rigid OLED 대신 Flexible OLED 채용이 늘면서 OLED Glass Scribing 사업 매출은 지속적으로 감소해 왔습니다. 이에 따라 OLED Glass Scribing 사업의 점진적 축소를 계획하고 있으며, 자세한 내용은 당사가 2023년 11월 30일 공시한 종속회사의 주요경영사항 공시를 참조 바랍니다.

■ 바이오헬스케어_ARK Diagnostics, Inc.외

가. 업계의 현황 (산업의 특성 및 경기변동의 특성)

바이오헬스케어 산업은 '진단'과 '치료' 영역으로 나뉘며, 체외진단 분야는 최근 조기진단 기술의 발달에 따라 질병의 예방에 대한 관심이 커지고 있습니다. 글로벌 진단기업들은 조기진단과 맞춤형 치료를 위한 진단기술 개발에 힘을 쏟고 있으며, 의료비용의 절감 및 의료서비스의 효율성 제고 측면에서 진단분야의 중요성이 부각되고 있습니다.

치료 분야는 새로운 신소재, API(Active Pharmaceutical Ingredient)의 개발에 의해 발전하고 있습니다. 특히 기능성 물질에 대한 제품의 수요가 높기 때문에 기업들 또한 이에 초점을 맞추고 제품을 개발하고 있습니다. 이러한 바이오소재 개발은 바이오기술의 집약과 첨단 바이오 시설 투자가 필요해 신규업체가 단기간 시장에 진입하기 어려운 특성을 갖고 있습니다. 대부분 B2B거래를 통해 유통하기 때문에 글로벌 유통기업과 소재개발 기업간의 파트너링이 활발한 특성을 갖고 있습니다.

체외진단 산업은 의료비용의 절감 및 의료서비스의 효율성 제고 측면에서 진단분야의 중요성이 부각되고 있고, 적용할 수 있는 영역이 점차 확장되어 활용성이 높아지고 있습니다. 특히 2020년 COVID-19 pandemic으로 체외진단 산업의 중요성이 증가되어 지속적인 성장세를 보일 것으로 기대됩니다.

바이오소재는 기존 소재 및 제품의 대체 가능한 새로운 바이오 소재 개발로 수요는 지속적으로 늘고 있으며 세계 경제 발전과 소득의 증가로 인한 프리미엄 제품 선호도증가와 건강에 대한 관심도가 증가함에 따라 안정적인 성장을 하고 있습니다. 향후에도 지속적인성장세를 이어갈 것으로 전망하고 있습니다.

체외진단 산업 분야는 선진국을 중심으로 고령화가 급속히 진행되고 있어 상대적으로 경기 변동 요인에 따른 영향은 크지 않습니다. 또한 인플루엔자와 같은 계절적 질환과 COVID-19와 같이 갑자기 출현하는 질환을 제외하면 대부분의 진단수요는 계절적, 환경적 요인에 따른 영향이 미미한 수준입니다.

바이오소재 분야는 화장품, 건강기능식품, 의약품 등 응용분야가 다양하기 때문에 기초 소재로 사용될 수 있습니다. 이러한 특성으로 인해, 특정 분야에 대한 수요 변동이크지 않습니다.

나. 회사의 영업개황 등

체외진단 분야 ARK Diagnostics, Inc.는 ELISA를 이용한 항암제, 뇌전증 등 치료약물의 체내 농도검사와 소변을 이용한 약물검사제품을 개발하고 상용화하여 전 세계 병원용 자동화장비에 공급하고 있습니다.

Roswell ME Inc.는 CMOS 공정 기반의 바이오센서인 Molecular Electronics(ME) Chip™을 세계 최초로 상용화 가능 수준으로 증명하였고, 유전체 분석, 환경 센서, 그리고 체외진단 분야에서의 차세대 플랫폼을 개발하고 있습니다.

Pixcell Medical Technologies Ltd.는 미세 유체기술을 이용하여 5분이내 20종의 혈구분석을 자동으로 진행할 수 있는 현장진단 플랫폼 (HemoScreen™) 개발을 2018년도에 완료하였고 현재 글로벌 사업 전개 중입니다.

바이오소재 분야 ㈜진켐은 모유 성분 올리고당인 시알릴락토스를 'One Pot 플랫폼' 방법으로 개발에 성공하여 대량생산 설비구축과 국내외 사업화를 진행하고 있습니다. 또한 노화와 관련된 다양한 질환치료를 위해 의약품 소재 개발도 진행하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

(1) 요약연결재무상태표

| (단위 : 천원) |

| 구 분 | 제35기 기말 | 제34기 기말 | 제33기 기말 |

| (2023년 12월말) | (2022년 12월말) | (2021년 12월말) | |

| [유동자산] | 356,074,505 | 349,057,792 | 298,440,492 |

| ㆍ현금및현금성자산 | 124,004,388 | 102,481,935 | 153,787,656 |

| ㆍ매출채권 | 56,698,049 | 76,477,929 | 48,769,092 |

| ㆍ기타채권 | 4,132,498 | 3,203,084 | 2,585,530 |

| ㆍ기타금융자산 | 67,886,840 | 33,098,735 | 16,024,312 |

| ㆍ재고자산 | 92,274,400 | 128,269,787 | 66,868,961 |

| ㆍ당기법인세자산 | 3,166,701 | 1,731,274 | 1,866,896 |

| ㆍ기타유동자산 | 5,441,397 | 3,795,048 | 8,538,045 |

| [비유동자산] | 1,428,863,394 | 1,340,223,275 | 1,225,075,328 |

| ㆍ기타채권 | 7,717,195 | 1,732,585 | 850,388 |

| ㆍ기타금융자산 | 64,155,596 | 70,153,269 | 97,116,247 |

| ㆍ관계기업및공동기업투자주식 | 732,762,516 | 697,819,785 | 665,141,771 |

| ㆍ유형자산 | 265,099,306 | 185,954,508 | 128,623,204 |

| ㆍ투자부동산 | 172,468,530 | 172,336,080 | 164,331,228 |

| ㆍ무형자산 | 165,620,592 | 187,591,094 | 150,209,466 |

| ㆍ사용권자산 | 10,738,602 | 15,520,350 | 11,833,790 |

| ㆍ기타비유동자산 | 116,784 | 2,762,694 | 1,380,090 |

| ㆍ이연법인세자산 | 10,184,273 | 6,352,910 | 5,589,144 |

| 자산총계 | 1,784,937,899 | 1,689,281,067 | 1,523,515,820 |

| [유동부채] | 360,221,953 | 301,572,152 | 252,703,886 |

| [비유동부채] | 160,536,225 | 205,924,209 | 166,370,410 |

| 부채총계 | 520,758,178 | 507,496,361 | 419,074,296 |

| [지배기업의 소유지분] | 1,237,264,151 | 1,148,622,178 | 1,083,414,187 |

| ㆍ자본금 | 10,482,028 | 10,482,028 | 10,482,028 |

| ㆍ주식발행초과금 | 531,385,205 | 533,516,786 | 542,043,109 |

| ㆍ자기주식 | (9,908,740) | (9,908,740) | (9,908,740) |

| ㆍ기타자본항목 | (1,610,015,813) | (1,613,370,924) | (1,625,905,526) |

| ㆍ이익잉여금 | 2,315,321,471 | 2,227,903,028 | 2,166,703,316 |

| [비지배지분] | 26,915,568 | 33,162,528 | 21,027,337 |

| 자본총계 | 1,264,179,720 | 1,181,784,706 | 1,104,441,524 |

□ 상기 제35기말, 제34기말, 제33기말 요약연결재무상태표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

(2) 요약연결포괄손익계산서

| (단위 : 천원) |

| 구 분 | 제35기 | 제34기 | 제33기 |

| (2023.01.01~2023.12.31) | (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | |

| 매출액 및 지분법손익 | 661,555,098 | 565,106,276 | 417,194,971 |

| 영업이익 | 120,961,316 | 73,497,318 | 54,441,548 |

| 연결당기순이익 | 83,427,195 | 59,539,287 | 29,996,155 |

| 지배기업 소유주지분 | 91,027,788 | 64,189,465 | 31,458,384 |

| 비지배지분 | (7,600,593) | (4,650,178) | (1,462,229) |

| 계속영업 기본및희석주당이익(손실) (원) | 4,406 | 3,107 | 1,523 |

| 중단영업 기본및희석주당이익(손실) (원) | - | - | - |

| 연결에포함된회사수 | 18 | 18 | 17 |

□ 상기 제35기, 제34기, 제33기 요약연결포괄손익계산서정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

나. 요약재무정보

(1) 요약재무상태표

| (단위 : 천원) |

| 구 분 | 제35기 기말 | 제34기 기말 | 제33기 기말 |

| (2023년 12월말) | (2022년 12월말) | (2021년 12월말) | |

| [유동자산] | 129,013,741 | 43,135,418 | 75,716,272 |

| ㆍ현금및현금성자산 | 41,699,339 | 32,964,699 | 69,953,072 |

| ㆍ매출채권 | 642,098 | 783,470 | 659,866 |

| ㆍ기타채권 | 60,677,117 | 3,124,172 | 2,810,257 |

| ㆍ기타금융자산 | 23,000,000 | 3,000,000 | - |

| ㆍ재고자산 | 146,032 | 55,784 | - |

| ㆍ기타유동자산 | 2,849,154 | 3,207,293 | 2,293,077 |

| [비유동자산] | 995,420,193 | 1,019,951,515 | 999,680,547 |

| ㆍ기타채권 | 4,157,472 | 963,472 | 532,972 |

| ㆍ기타금융자산 | 36,223,268 | 41,006,170 | 64,492,377 |

| ㆍ종속,관계기업및공동기업투자주식 | 945,149,197 | 944,421,481 | 899,132,645 |

| ㆍ유형자산 | 1,507,087 | 1,771,241 | 1,772,781 |

| ㆍ투자부동산 | 7,277,750 | 30,275,902 | 31,369,297 |

| ㆍ무형자산 | 37,983 | 58,423 | 1,387,023 |

| ㆍ사용권자산 | 1,067,435 | 703,449 | 764,100 |

| ㆍ기타비유동자산 | - | 751,377 | 229,352 |

| ㆍ이연법인세자산 | - | - | - |

| 자산총계 | 1,124,433,934 | 1,063,086,933 | 1,075,396,819 |

| [유동부채] | 121,800,185 | 29,754,175 | 42,909,888 |

| [비유동부채] | 24,385,026 | 36,452,300 | 30,227,298 |

| 부채총계 | 146,185,211 | 66,206,475 | 73,137,186 |

| [자본금] | 10,482,028 | 10,482,028 | 10,482,028 |

| [주식발행초과금] | 531,385,205 | 533,516,786 | 542,043,109 |

| [자기주식] | (9,908,740) | (9,908,740) | (9,908,740) |

| [기타자본항목] | (1,641,391,528) | (1,641,391,528) | (1,641,391,528) |

| [이익잉여금] | 2,087,681,758 | 2,103,931,274 | 2,099,781,572 |

| 자본총계 | 978,248,723 | 996,880,458 | 1,002,259,633 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

□ 상기 제35기말, 제34기말, 제33기말 요약재무상태표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

(2) 요약손익계산서

| (단위 : 천원) |

| 구 분 | 제35기 | 제34기 | 제33기 |

| (2023.01.01~2023.12.31) | (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | |

| 영업수익 | 30,391,340 | 24,234,954 | 18,896,960 |

| 영업이익(영업손실) | 13,710,357 | 6,718,561 | 4,940,899 |

| 당기순이익 | (12,737,044) | 7,248,941 | 2,936,266 |

| 계속영업 당기순이익 | (12,737,044) | 7,248,941 | 2,936,266 |

| 중단영업 당기순이익 | - | - | - |

| 계속영업 기본및희석주당이익(손실) (원) | (616) | 351 | 142 |

| 중단영업 기본및희석주당이익(손실) (원) | - | - | - |

□ 상기 제35기, 제34기, 제33기 요약손익계산서정보는 한국채택국제회계기준(K-IFRS)에따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 35 기 2023.12.31 현재 |

|

제 34 기 2022.12.31 현재 |

|

제 33 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

356,074,504,485 |

349,057,791,497 |

298,440,492,119 |

|

현금및현금성자산 (주4,6,7) |

124,004,387,705 |

102,481,934,590 |

153,787,656,308 |

|

매출채권 (주4,6,8,32) |

56,698,049,290 |

76,477,929,065 |

48,769,092,101 |

|

기타채권 (주4,6,8,32) |

4,132,498,273 |

3,203,083,900 |

2,585,530,204 |

|

기타금융자산 (주4,6,9) |

67,886,839,548 |

33,098,734,988 |

16,024,312,289 |

|

재고자산 (주10) |

92,274,399,744 |

128,269,787,340 |

66,868,960,668 |

|

당기법인세자산 (주27) |

3,166,701,116 |

1,731,273,924 |

1,866,895,721 |

|

기타유동자산 (주9) |

5,441,396,711 |

3,795,047,690 |

8,538,044,828 |

|

매각예정비유동자산 (주33) |

2,470,232,098 |

0 |

0 |

|

비유동자산 |

1,428,863,394,057 |

1,340,223,275,677 |

1,225,075,327,900 |

|

기타채권 (주4,6,8) |

7,717,195,452 |

1,732,584,778 |

850,387,728 |

|

기타금융자산 (주4,6,9,32) |

64,155,595,525 |

70,153,268,591 |

97,116,247,502 |

|

관계기업및공동기업투자주식 (주11) |

732,762,516,024 |

697,819,785,489 |

665,141,770,998 |

|

유형자산 (주5,12) |

265,099,306,239 |

185,954,508,322 |

128,623,203,726 |

|

투자부동산 (주5,12) |

172,468,530,257 |

172,336,079,959 |

164,331,228,122 |

|

무형자산 (주5,13,33) |

165,620,592,013 |

187,591,094,365 |

150,209,466,213 |

|

사용권자산 (주5,14) |

10,738,602,327 |

15,520,350,113 |

11,833,790,055 |

|

기타비유동자산 (주9) |

116,783,358 |

2,762,693,985 |

1,380,089,770 |

|

이연법인세자산 (주27) |

10,184,272,862 |

6,352,910,075 |

5,589,143,786 |

|

자산총계 |

1,784,937,898,542 |

1,689,281,067,174 |

1,523,515,820,019 |

|

부채 |

|||

|

유동부채 |

360,221,953,315 |

301,572,152,117 |

252,703,885,896 |

|

매입채무 (주4,6,15,32) |

41,909,999,748 |

77,470,374,205 |

43,566,867,728 |

|

기타채무 (주4,6,15,32) |

16,477,687,200 |

24,065,064,504 |

14,977,643,488 |

|

차입금 (주4,6,12,16,30,31,32) |

239,800,020,907 |

162,860,071,892 |

146,290,923,175 |

|

유동성장기부채 (주4,6,12,16,30,31,32) |

15,000,000,000 |

0 |

0 |

|

기타금융부채 (주4,6,31) |

8,994,363,854 |

0 |

0 |

|

당기법인세부채 (주27) |

4,487,424,052 |

6,044,397,161 |

15,415,397,579 |

|

리스부채 (주4,14,30) |

6,510,277,643 |

4,624,140,393 |

4,075,117,852 |

|

기타유동부채 (주15) |

27,042,179,911 |

26,508,103,962 |

28,377,936,074 |

|

비유동부채 |

160,536,224,810 |

205,924,208,829 |

166,370,409,929 |

|

기타채무 (주4,6,15,32) |

858,411,005 |

1,052,569,837 |

502,622,070 |

|

차입금 (주4,6,12,16,30,31,32) |

107,148,588,266 |

135,139,091,422 |

107,604,078,401 |

|

기타금융부채 (주4,6,31) |

860,251,574 |

9,524,628,173 |

8,329,964,416 |

|

퇴직급여부채 |

112,705,694 |

68,776,711 |

93,455,698 |

|

리스부채 (주4,14,30) |

5,312,064,963 |

11,986,315,484 |

8,540,156,870 |

|

기타비유동부채 (주15,24) |

4,792,325,272 |

8,564,574,836 |

9,008,651,210 |

|

이연법인세부채 (주27) |

41,451,878,036 |

39,588,252,366 |

32,291,481,264 |

|

부채총계 |

520,758,178,125 |

507,496,360,946 |

419,074,295,825 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

1,237,264,151,656 |

1,148,622,177,805 |

1,083,414,186,813 |

|

자본금 (주1,17) |

10,482,028,000 |

10,482,028,000 |

10,482,028,000 |

|

주식발행초과금 (주17) |

531,385,205,367 |

533,516,786,185 |

542,043,109,455 |

|

자기주식 (주18) |

(9,908,740,357) |

(9,908,740,357) |

(9,908,740,357) |

|

기타자본항목 (주19) |

(1,610,015,812,762) |

(1,613,370,924,049) |

(1,625,905,525,955) |

|

이익잉여금(결손금) (주20) |

2,315,321,471,408 |

2,227,903,028,026 |

2,166,703,315,670 |

|

비지배지분 |

26,915,568,761 |

33,162,528,423 |

21,027,337,381 |

|

자본총계 |

1,264,179,720,417 |

1,181,784,706,228 |

1,104,441,524,194 |

|

자본과부채총계 |

1,784,937,898,542 |

1,689,281,067,174 |

1,523,515,820,019 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 35 기 2023.01.01 부터 2023.12.31 까지 |

|

제 34 기 2022.01.01 부터 2022.12.31 까지 |

|

제 33 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

매출액 및 지분법손익 (주5,11,32) |

661,555,097,819 |

565,106,276,036 |

417,194,970,875 |

|

매출원가 (주21,23,32) |

(447,868,413,645) |

(401,947,507,362) |

(300,205,292,691) |

|

매출총이익 (주5) |

213,686,684,174 |

163,158,768,674 |

116,989,678,184 |

|

판매비와관리비 (주22,23) |

(92,725,367,948) |

(89,661,450,781) |

(62,548,130,129) |

|

영업이익(손실) (주5) |

120,961,316,226 |

73,497,317,893 |

54,441,548,055 |

|

기타수익 (주25) |

27,574,123,450 |

19,118,799,324 |

6,206,808,725 |

|

기타비용 (주25) |

(26,944,697,371) |

(39,633,008,838) |

(30,145,228,926) |

|

금융수익 (주26) |

6,694,118,939 |

3,203,346,677 |

4,628,953,577 |

|

금융비용 (주26) |

(25,298,665,928) |

(12,584,604,107) |

(5,691,803,496) |

|

종속기업투자주식처분이익 |

30,464,764 |

17,294,247,377 |

0 |

|

관계기업및공동기업투자처분이익 (주11) |

0 |

3,715,085,392 |

13,434,969,351 |

|

관계기업및공동기업투자처분손실 (주11) |

(19,758) |

0 |

(34,322,234) |

|

관계기업및공동기업투자손상차손환입 |

0 |

0 |

6,869,250,515 |

|

법인세차감전순이익(손실) |

103,016,640,322 |

64,611,183,718 |

49,710,175,567 |

|

법인세비용(수익) (주27) |

(19,589,444,904) |

(5,071,896,446) |

(19,714,020,222) |

|

당기순이익 |

83,427,195,418 |

59,539,287,272 |

29,996,155,345 |

|

지배기업의 소유주에 귀속될 당기순이익 |

91,027,788,085 |

64,189,464,970 |

31,458,384,310 |

|

비지배지분에 귀속될 당기순손실 |

(7,600,592,667) |

(4,650,177,698) |

(1,462,228,965) |

|

기타포괄손익 |

3,567,567,144 |

13,733,720,888 |

16,994,681,233 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

3,750,171,578 |

13,780,956,836 |

16,994,681,233 |

|

관계기업 기타포괄손익에 대한 지분변동 |

(456,547,341) |

(555,986,521) |

2,903,547,035 |

|

해외사업환산손익 |

4,206,718,919 |

14,336,943,357 |

14,091,134,198 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

(182,604,434) |

(47,235,948) |

0 |

|

기타포괄-공정가치측정금융자산평가손익 |

(49,435,644) |

(197,742,575) |

0 |

|

확정급여제도의 재측정요소 |

(133,168,790) |

150,506,627 |

|

|

당기총포괄이익(손실) |

86,994,762,562 |

73,273,008,160 |

46,990,836,578 |

|

지배기업의 소유주에 귀속될 당기총포괄이익 |

94,552,870,024 |

77,501,034,769 |

48,211,899,496 |

|

비지배지분에 귀속될 당기총포괄손실 |

(7,558,107,462) |

(4,228,026,609) |

(1,221,062,918) |

|

지배기업지분에 대한 주당이익 (단위 : 원) (주29) |

|||

|

기본주당이익 (단위 : 원) |

4,406 |

3,107 |

1,523 |

|

희석주당이익 (단위 : 원) |

4,406 |

3,107 |

1,523 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 35 기 2023.01.01 부터 2023.12.31 까지 |

|

제 34 기 2022.01.01 부터 2022.12.31 까지 |

|

제 33 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

총자본 |

|||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유지분 |

비지배지분 |

총자본 합계 |

|||||||||

|

자본금 |

주식발행초과금 |

자기주식 |

기타자본항목 |

이익잉여금 |

지배기업의 소유지분 합계 |

||||||

|

2021.01.01 (기초자본) |

10,482,028,000 |

542,043,109,455 |

(9,908,740,357) |

(1,642,305,083,123) |

2,135,244,931,360 |

1,035,556,245,335 |

530,247,948 |

1,036,086,493,283 |

|||

|

자본의 변동 |

당기총포괄이익 |

당기순이익 |

31,458,384,310 |

31,458,384,310 |

(1,462,228,965) |

29,996,155,345 |

|||||

|

기타포괄손익 |

관계기업 기타포괄손익에 대한 지분변동 (주19) |

2,903,547,035 |

2,903,547,035 |

2,903,547,035 |

|||||||

|

기타포괄손익 공정가치 금융자산 평가손익 (주19) |

|||||||||||

|

해외사업환산손익 (주19) |

13,849,968,151 |

13,849,968,151 |

241,166,047 |

14,091,134,198 |

|||||||

|

확정급여제도의 재측정요소 |

|||||||||||

|

당기총포괄손익 (손실) |

16,753,515,186 |

31,458,384,310 |

48,211,899,496 |

(1,221,062,918) |

46,990,836,578 |

||||||

|

소유주와의 거래 |

배당금의 지급 (주20) |

||||||||||

|

종속기업 취득 (주33) |

20,144,553,022 |

20,144,553,022 |

|||||||||

|

종속기업 처분 |

|||||||||||

|

종속기업 주식보상비용 (주19,28) |

|||||||||||

|

종속기업 주식선택권 행사 (주19,28) |

1,219,641,311 |

1,219,641,311 |

|||||||||

|

종속기업 전환우선주 효과 (주19) |

|||||||||||

|

종속기업 유상증자 (주19) |

(353,958,018) |

(353,958,018) |

353,958,018 |

||||||||

|

종속기업 신주인수권부사채 행사 (주19) |

|||||||||||

|

소유주와의 거래 소계 |

(353,958,018) |

(353,958,018) |

21,718,152,351 |

21,364,194,333 |

|||||||

|

기타 (주19,27) |

|||||||||||

|

2021.12.31 (기말자본) |

10,482,028,000 |

542,043,109,455 |

(9,908,740,357) |

(1,625,905,525,955) |

2,166,703,315,670 |

1,083,414,186,813 |

21,027,337,381 |

1,104,441,524,194 |

|||

|

2022.01.01 (기초자본) |

10,482,028,000 |

542,043,109,455 |

(9,908,740,357) |

(1,625,905,525,955) |

2,166,703,315,670 |

1,083,414,186,813 |

21,027,337,381 |

1,104,441,524,194 |

|||

|

자본의 변동 |

당기총포괄이익 |

당기순이익 |

64,189,464,970 |

64,189,464,970 |

(4,650,177,698) |

59,539,287,272 |

|||||

|

기타포괄손익 |

관계기업 기타포괄손익에 대한 지분변동 (주19) |

(555,986,521) |

(555,986,521) |

(555,986,521) |

|||||||

|

기타포괄손익 공정가치 금융자산 평가손익 (주19) |

(197,742,575) |

(197,742,575) |

(197,742,575) |

||||||||

|

해외사업환산손익 (주19) |

13,955,812,559 |

13,955,812,559 |

381,130,798 |

14,336,943,357 |

|||||||

|

확정급여제도의 재측정요소 |

109,486,336 |

109,486,336 |

41,020,291 |

150,506,627 |

|||||||

|

당기총포괄손익 (손실) |

13,202,083,463 |

64,298,951,306 |

77,501,034,769 |

(4,228,026,609) |

73,273,008,160 |

||||||

|

소유주와의 거래 |

배당금의 지급 (주20) |

(3,099,238,950) |

(3,099,238,950) |

3,099,238,950 |

|||||||

|

종속기업 취득 (주33) |

12,693,617,345 |

12,693,617,345 |

|||||||||

|

종속기업 처분 |

216,770,359 |

216,770,359 |

|||||||||

|

종속기업 주식보상비용 (주19,28) |

1,970,620,428 |

1,970,620,428 |

|||||||||

|

종속기업 주식선택권 행사 (주19,28) |

14,494,444 |

14,494,444 |

316,556 |

14,811,000 |

|||||||

|

종속기업 전환우선주 효과 (주19) |

302,780,776 |

302,780,776 |

803,758,861 |

1,106,539,637 |

|||||||

|

종속기업 유상증자 (주19) |

|||||||||||

|

종속기업 신주인수권부사채 행사 (주19) |

(179,945,342) |

(179,945,342) |

678,134,102 |

498,188,760 |

|||||||

|

소유주와의 거래 소계 |

137,329,878 |

(3,099,238,950) |

(2,961,909,072) |

16,363,217,651 |

13,401,308,579 |

||||||

|

기타 (주19,27) |

(8,526,323,270) |

(804,811,435) |

(9,331,134,705) |

(9,331,134,705) |

|||||||

|

2022.12.31 (기말자본) |

10,482,028,000 |

533,516,786,185 |

(9,908,740,357) |

(1,613,370,924,049) |

2,227,903,028,026 |

1,148,622,177,805 |

33,162,528,423 |

1,181,784,706,228 |

|||

|

2023.01.01 (기초자본) |

10,482,028,000 |

533,516,786,185 |

(9,908,740,357) |

(1,613,370,924,049) |

2,227,903,028,026 |

1,148,622,177,805 |

33,162,528,423 |

1,181,784,706,228 |

|||

|

자본의 변동 |

당기총포괄이익 |

당기순이익 |

91,027,788,085 |

91,027,788,085 |

(7,600,592,667) |

83,427,195,418 |

|||||

|

기타포괄손익 |

관계기업 기타포괄손익에 대한 지분변동 (주19) |

(456,547,341) |

(456,547,341) |

(456,547,341) |

|||||||

|

기타포괄손익 공정가치 금융자산 평가손익 (주19) |

(49,435,644) |

(49,435,644) |

(49,435,644) |

||||||||

|

해외사업환산손익 (주19) |

4,127,938,817 |

4,127,938,817 |

78,780,102 |

4,206,718,919 |

|||||||

|

확정급여제도의 재측정요소 |

(96,873,893) |

(96,873,893) |

(36,294,897) |

(133,168,790) |

|||||||

|

당기총포괄손익 (손실) |

3,621,955,832 |

90,930,914,192 |

94,552,870,024 |

(7,558,107,462) |

86,994,762,562 |

||||||

|

소유주와의 거래 |

배당금의 지급 (주20) |

(3,512,470,810) |

(3,512,470,810) |

(397,110,000) |

3,909,580,810 |

||||||

|

종속기업 취득 (주33) |

|||||||||||

|

종속기업 처분 |

|||||||||||

|

종속기업 주식보상비용 (주19,28) |

1,082,685,726 |

1,082,685,726 |

|||||||||

|

종속기업 주식선택권 행사 (주19,28) |

(1,048,611,095) |

(1,048,611,095) |

1,104,375,095 |

55,764,000 |

|||||||

|

종속기업 전환우선주 효과 (주19) |

433,321,986 |

433,321,986 |

755,370,529 |

1,188,692,515 |

|||||||

|

종속기업 유상증자 (주19) |

549,647,423 |

549,647,423 |

(549,647,423) |

||||||||

|

종속기업 신주인수권부사채 행사 (주19) |

|||||||||||

|

소유주와의 거래 소계 |

(65,641,686) |

(3,512,470,810) |

(3,578,112,496) |

1,995,673,927 |

(1,582,438,569) |

||||||

|

기타 (주19,27) |

(2,131,580,818) |

(201,202,859) |

(2,332,783,677) |

(684,526,127) |

(3,017,309,804) |

||||||

|

2023.12.31 (기말자본) |

10,482,028,000 |

531,385,205,367 |

(9,908,740,357) |

(1,610,015,812,762) |

2,315,321,471,408 |

1,237,264,151,656 |

26,915,568,761 |

1,264,179,720,417 |

|||

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 35 기 2023.01.01 부터 2023.12.31 까지 |

|

제 34 기 2022.01.01 부터 2022.12.31 까지 |

|

제 33 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

영업활동으로 인한 현금흐름 |

99,474,195,816 |

(5,340,130,074) |

4,489,619,111 |

|

영업으로부터 창출된 현금흐름 (주30) |

131,873,841,918 |

11,192,979,045 |

18,059,018,114 |

|

이자의 수취 |

4,106,348,417 |

1,440,905,747 |

1,568,320,750 |

|

이자의 지급 |

(18,793,099,541) |

(10,038,456,101) |

(5,511,942,765) |

|

배당금수취 |

7,318,015,084 |

11,118,823,590 |

10,012,718,668 |

|

법인세의 납부 |

(25,030,910,062) |

(19,054,382,355) |

(19,638,495,656) |

|

투자활동으로 인한 현금흐름 |

(125,401,049,228) |

(73,317,061,290) |

(26,729,791,587) |

|

기타채권의 증가 |

(119,000,000) |

(13,000,000) |

(2,006,000,000) |

|

기타채권의 감소 |

1,022,000,000 |

265,000,000 |

15,527,000,000 |

|

기타금융자산의 증가 |

(57,835,526,685) |

(63,749,617,648) |

(44,467,964,243) |

|

기타금융자산의 감소 |

24,293,250,000 |

52,546,605,613 |

19,223,590,602 |

|

유형자산의 취득 |

(131,562,730,520) |

(43,579,349,396) |

(22,412,069,558) |

|

유형자산의 처분 |

39,098,055,891 |

8,674,432,475 |

25,073,751 |

|

국고보조금의 수령 |

1,873,634,618 |

||

|

사용권자산의 처분 |

2,109,027,517 |

||

|

투자부동산의 취득 |

(362,220,672) |

(55,412,565) |

|

|

투자부동산의 처분 |

389,240,836 |

192,141,705 |

34,332,600,000 |

|

무형자산의 취득 |

(234,477,832) |

(3,851,445,632) |

(62,803,315) |

|

무형자산의 처분 |

20,000,000 |

1,337,731,200 |

59,470,950 |

|

관계기업투자주식의 취득 |

(2,454,693,750) |

(11,769,357,500) |

(22,765,058,350) |

|

관계기업투자주식의 처분 |

471,418,886 |

21,612,900,410 |

40,747,800,807 |

|

종속기업투자주식의 처분 |

7,104,638,602 |

||

|

사업결합으로 인한 감소 (주33) |

(44,196,768,636) |

(44,876,019,666) |

|

|

재무활동으로 인한 현금흐름 (주30) |

47,829,729,431 |

25,740,147,231 |

64,184,961,682 |

|

차입금의 증가 |

157,244,762,036 |

63,311,847,171 |

84,210,195,846 |

|

차입금의 상환 |

(99,880,068,340) |

(31,271,844,882) |

(16,631,104,094) |

|

리스부채의 상환 |

(5,551,255,844) |

(4,313,615,868) |

(3,694,130,070) |

|

배당금의 지급 |

(3,909,580,810) |

(3,099,238,950) |

|

|

주식발행비용 |

(129,282,541) |

||

|

종속기업신주인수권 행사 |

498,188,760 |

||

|

종속기업주식선택권 행사 |

55,764,000 |

14,811,000 |

|

|

전환권의 행사 |

(609,070) |

||

|

비지배지분의 증감 |

600,000,000 |

300,000,000 |

|

|

현금및현금성자산의 순증가(감소) |

21,902,876,019 |

(52,917,044,133) |

41,944,789,206 |

|

기초의 현금및현금성자산 |

102,481,934,590 |

153,787,656,308 |

108,938,927,205 |

|

현금및현금성자산에 대한 환율변동효과 |

(380,422,904) |

1,611,322,415 |

2,903,939,897 |

|

분기말의 현금및현금성자산 |

124,004,387,705 |

102,481,934,590 |

153,787,656,308 |

3. 연결재무제표 주석

| 제35기 2023년 01월 01일부터 2023년 12월 31일까지 |

| 제34기 2022년 01월 01일부터 2022년 12월 31일까지 |

솔브레인홀딩스 주식회사와 그 종속기업 |

1. 일반사항 :

솔브레인홀딩스 주식회사(이하 '회사' 또는 '지배기업')와 종속기업들(이하 지배기업과 종속기업들을 합하여 '연결회사')의 일반적인 사항은 다음과 같습니다.

가. 지배기업의 개요

솔브레인홀딩스 주식회사는 1986년 5월 6일에 대한민국에서 설립되어 반도체 및 FPD(Flat Panel Display) 공정용 화학재료, 이차전지 전해액 등의 제조 및 판매를 주요 사업으로 영위하여 왔으며, 2000년 1월 18일에 KOSDAQ 시장에 주식이 등록되었습니다.

회사는 2020년 5월 14일자 주주총회 결의에 따라 2020년 7월 1일을 분할기일로 하여 자회사 관리 및 신규투자를 수행하는 분할존속회사와 반도체 및 전자 관련 화학재료 제조사업부문을 영위할 분할신설회사로 인적분할하였습니다.

또한, 회사는 2020년 5월 14일자로 사명을 솔브레인 주식회사에서 솔브레인홀딩스 주식회사로 변경하였으며, 2021년 1월 1일부로 지주회사로 전환하였습니다.

회사의 본점은 경기도 성남시에 소재하고 있으며, 당기말 현재 연결회사의 납입자본금은 10,482백만원이며, 회사의 주요 주주는 정지완 및 특수관계인(75.64%) 등으로 구성되어 있습니다.

나. 종속기업들의 현황

보고기간말 현재 회사의 연결대상 종속기업들의 현황은 다음과 같습니다.

| 종속기업 | 소재지 | 당기말 | 전기말 | 결산월 | 업 종 | ||

|---|---|---|---|---|---|---|---|

|

지배 지분율(%) |

비지배 지분율(%) |

지배 지분율(%) |

비지배 지분율(%) |

||||

| 솔브레인옵토스(주) | 대한민국 | 99.99 | 0.01 | 99.99 | 0.01 | 12월 | 디스플레이용 광학필름 제조업 |

| Soulbrain MI, Inc.(*1) | 미 국 | 100 | - | 100 | - | 12월 | 2차전지 재료 제조업 |

| 솔브레인에스엘디(주) | 대한민국 | 100 | - | 100 | - | 12월 | 디스플레이 가공업 및 반도체 검사장치 제조업 |

| Soulbrain E&I Malaysia SDN BHD (*1) | 말레이시아 | 100 | - | 100 | - | 12월 | 2차전지 재료 제조업 |

| Soulbrain (CQ) Electronic Materials Co., Ltd.(*2) | 중 국 | - | - | 100 | - | 12월 | 디스플레이 재료 제조업 |

| (주)비즈네트웍스 (*3) | 대한민국 | 85.40 | 14.60 | 70 | 30 | 12월 | 전자상거래 및 통신판매업 |

| Soulbrain HU Kft. (*1) | 헝 가 리 | 100 | - | 100 | - | 12월 | 2차전지 재료 제조업 |

| 에스비노브스(주) | 대한민국 | 100 | - | 100 | - | 12월 | 기타 전문 서비스업 |

| Soulbrain CA, LLC (*4) | 미 국 | 100 | - | 100 | - | 12월 | 기타 전문 서비스업 |

| SB 125 Rio Robles, LLC (*5) | 미 국 | 100 | - | 100 | - | 12월 | 부동산 임대업 |

| Roswell ME Inc. (*5) | 미 국 | 100 | - | 100 | - | 12월 | 의료용품 및 기타 의약 관련 제품 제조업 |

| ARK Diagnostics, Inc. | 미 국 | 100 | - | 100 | - | 12월 | 의료용품 및 기타 의약 관련 제품 제조업 |

| Pixcell Medical Technologies Ltd. | 이스라엘 | 80.99 | 19.01 | 81.07 | 18.93 | 12월 | 의료용품 및 기타 의약 관련 제품 제조업 |

| 나우아이비 13호 펀드 (*6) | 대한민국 | 98.72 | 1.28 | 98.72 | 1.28 | 12월 | 금융투자업 |

| Pixcell Medical, Inc. (*7) | 미 국 | 80.99 | 19.01 | 80.99 | 19.01 | 12월 | 의료용품 및 기타 의약 관련 제품 도소매업 |

| ㈜진켐 (*8) | 대한민국 | 44.36 | 55.64 | 44.61 | 55.39 | 12월 | 의약용 화합물 및 항생물질 제조업 |

| 나우아이비 14호 펀드 | 대한민국 | 98.94 | 1.06 | 98.94 | 1.06 | 12월 | 금융투자업 |

| ㈜씨엠디엘 (*9) | 대한민국 | 72.75 | 27.25 | 72.75 | 27.25 | 12월 | 디스플레이 재료 제조업 |

| 솔브레인네트워크㈜ (*1) | 대한민국 | 100 | - | - | - | 12월 | 해외 자회사 관리 |

(*1) 당기 중 지배기업은 솔브레인네트워크㈜를 설립하였으며, 추가적으로 Soulbrain MI, Inc., Soulbrain E&I Malaysia SDN BHD와 Soulbrain HU Kft.의 지분을 현물출자하였습니다.

(*2) 당기 중 청산하였습니다.

(*3) 당기 중 추가 현금출자하였습니다.

(*4) 종속기업인 에스비노브스(주)가 지분 100%를 보유하고 있습니다.

(*5) 손자회사인 Soulbrain CA, LLC가 지분 100%를 보유하고 있습니다.

(*6) 종속기업인 솔브레인에스엘디(주)가 지분 98.72%를 보유하고 있습니다.

(*7) 종속기업인 Pixcell Medical Technologies Ltd.가 지분 100%를 보유하고 있으며, 종속기업 보유 지분율을 포함한 의결권이 있는 지분은 80.99%입니다.

(*8) 지분율은 50% 미만이나, 기타 주주의 분산정도가 큼에 따라, 지배력이 있는 것으로 판단하였습니다.

(*9) 종속기업인 나우아이비 14호 펀드가 지분 73.53%를 보유하고 있으며, 종속기업보유 지분율을 포함한 의결권이 있는 지분은 72.75%입니다.

다. 종속기업 관련 재무정보 요약

보고기간말 현재 연결대상 종속기업들의 요약재무상태표와 동일로 종료되는 양 보고기간의 요약포괄손익계산서는 다음과 같습니다.

(1) 당기

|

(단위 : 천원) |

| 종속기업명 | 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|

| 솔브레인옵토스(주) | 9,436,811 | 12,603,551 | (3,166,740) | 6,025,856 | (3,992,841) | (3,992,841) |

| 솔브레인에스엘디(주) | 125,860,690 | 44,466,936 | 81,393,754 | 141,296,392 | 15,090,611 | 15,090,611 |

| Soulbrain(CQ) Electronic Materials Co., Ltd(*1) | - | - | - | - | - | - |

| (주)비즈네트웍스 | 6,604,403 | 1,008,858 | 5,595,545 | 12,680,608 | 497,135 | 497,135 |

| 에스비노브스(주) | 75,921,995 | 2,905,700 | 73,016,295 | - | (840,291) | (840,291) |

| Soulbrain CA, LLC.와 종속기업 | 184,872,900 | 113,392,253 | 71,480,647 | 14,763,812 | (7,794,176) | (6,341,473) |

| ARK Diagnostics, Inc. | 158,421,535 | 4,795,958 | 153,625,577 | 76,789,560 | 38,845,490 | 40,302,544 |

| Pixcell Medical Technologies Ltd.와 종속기업 | 12,759,325 | 29,786,195 | (17,026,870) | 5,603,992 | (10,395,704) | (10,412,772) |

| 나우아이비 13호 펀드 | 21,805,027 | 88,849 | 21,716,178 | - | (1,218,438) | (1,218,438) |

| 진켐㈜ | 32,125,848 | 22,765,768 | 9,360,080 | 1,388,018 | (9,877,691) | (9,877,691) |

| 나우아이비 14호 펀드 | 56,205,252 | 1,303,846 | 54,901,406 | 1,102,890 | (188,155) | (188,155) |

| (주)씨엠디엘 | 59,290,291 | 20,469,641 | 38,820,650 | 35,272,527 | 3,722,097 | 3,722,097 |

| 솔브레인네트워크㈜와 종속기업 | 329,140,191 | 167,160,648 | 161,979,543 | 324,766,269 | 39,468,334 | 39,820,200 |

(*1) 당기중 청산하였으며 표시된 재무정보는 청산일까지의 재무정보입니다.

(2) 전기

|

(단위 : 천원) |

| 종속기업명 | 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|

| 솔브레인옵토스(주) | 13,722,589 | 12,896,488 | 826,101 | 8,186,209 | (874,935) | (874,935) |

| Soulbrain MI, Inc. | 50,936,798 | 76,877,567 | (25,940,769) | 81,554,996 | (5,007,789) | (6,269,564) |

| 솔브레인에스엘디(주) | 130,895,807 | 59,597,664 | 71,298,143 | 162,654,750 | 10,137,686 | 10,137,686 |

| Soulbrain E&I MALAYSIA SDN BHD | 17,476,660 | 9,280,578 | 8,196,082 | 28,039,388 | 3,679,199 | 3,480,726 |

| Soulbrain(CQ) Electronic Materials Co., Ltd. | - | - | - | 633,694 | 8,730,991 | 8,488,983 |

| (주)비즈네트웍스 | 6,385,233 | 2,320,646 | 4,064,587 | 16,962,797 | 702,980 | 702,980 |

| Soulbrain HU Kft. | 123,117,514 | 91,184,702 | 31,932,812 | 108,335,191 | 3,713,667 | 3,881,907 |

| 에스비노브스(주) | 76,114,151 | 2,257,565 | 73,856,586 | - | 17 | 17 |

| Soulbrain CA, LLC.와 종속기업 | 178,267,431 | 100,445,311 | 77,822,120 | 14,001,857 | (1,396,587) | 3,741,643 |

| ARK Diagnostics, Inc. | 136,700,089 | 10,746,055 | 125,954,034 | 61,442,342 | 25,671,468 | 31,857,686 |

| Pixcell Medical Technologies Ltd.와 종속기업 | 9,129,170 | 16,723,401 | (7,594,231) | 2,728,132 | (11,760,594) | (11,437,951) |

| 나우아이비 13호 펀드 | 23,023,465 | 88,850 | 22,934,615 | 8,594 | (347,211) | (347,211) |

| 진켐㈜ | 42,580,385 | 24,608,133 | 17,972,252 | 330,300 | (6,618,253) | (6,618,253) |

| 나우아이비 14호 펀드(*1) | 56,409,363 | 1,319,802 | 55,089,561 | 4,102 | (1,410,439) | (1,410,439) |

| (주)씨엠디엘(*1) | 61,116,552 | 24,466,321 | 36,650,231 | 26,821,901 | 7,765,734 | 7,916,241 |

| (주)프로웰(*2) | - | - | - | 2,312,193 | (526,453) | (526,453) |

(*1) 사업결합일 이후의 매출 및 순이익에 대해서만 표시하였습니다.

(*2) 전기 중 처분하였으며 표시된 재무정보는 처분일까지의 재무정보입니다.

라. 연결대상범위의 변동

당기에 신규로 연결재무제표에 포함된 종속기업과 연결재무제표의 작성 대상에서 제외된 종속기업의 현황은 다음과 같습니다.

(1) 당기 중 신규 연결에 포함된 기업

|

기업명 |

사 유 |

|---|---|

| 솔브레인네트워크㈜ | 당기 중 설립 |

(2) 당기 중 연결에서 제외된 기업

|

기업명 |

사 유 |

|---|---|

| Soulbrain(CQ) Electronic Materials Co., Ltd. | 당기 중 청산 |

2. 중요한 회계정책 :

다음은 연결재무제표의 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용되었습니다.

가. 재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준(이하 "기업회계기준")에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

- 특정 금융자산과 금융부채(파생상품 포함)

한국채택국제회계기준은 연결재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 요구되는 부분이나 중요한 가정 및 추정이 요구되는 부분은 주석 3에서 설명하고 있습니다.

(1) 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

① 기업회계기준서 제1117호 '보험계약'

이 기준서는 보험계약의 인식과 측정, 표시와 공시를 포함하는 보험계약에 대한 포괄적인 새로운 회계기준입니다. 기준서 제1117호 '보험계약'은 기준서 제1104호 '보험계약'을 대체합니다. 이 기준서는 보험계약을 발행한 기업의 유형과 관계없이 모든유형의 보험계약 (예: 생명보험, 손해보험, 원수보험계약 및 재보험계약)에 적용되고,특정 보증과 재량적 참가 특성이 있는 투자계약에도 적용되며, 적용범위에서 제외되는 계약은 매우 적습니다. 이 기준서의 전반적인 목적은 보험계약에 대해 더 유용하고 일관되며 연관된 회계 측면 을 모두 고려한 포괄적인 회계모형을 보험계약자에게 제공하는 것입니다. 이 기준서의 핵심은 일반모형에 기초하며, 다음의 사항이 추가됩니다

- 직접 참가 특성이 있는 계약에 대한 특수한 적용 (변동수수료접근법)

- 주로 보장기간이 단기인 계약에 대한 간편법 (보험료배분접근법)

이 개정사항이 연결회사의 재무제표에 미치는 중요한 영향은 없습니다.

② 기업회계기준서 제1008호 '회계정책, 회계추정치 변경과 오류' 개정 - 회계추정치의 정의

이 개정사항은 회계추정치의 변경, 회계정책의 변경과 오류수정을 명확히 구분하고 있습니다. 또한 개정 기준서는 기업이 회계추정치를 개발하기 위한 측정기법과 투입변수를 사용하는 방법을 명확히 하고 있습니다.

이 개정사항이 연결회사의 재무제표에 미치는 중요한 영향은 없습니다.

③ 기업회계기준서 제1001호 '재무제표 표시' 개정 - 회계정책 공시

이 개정사항은 기업이 중요성 판단을 회계정책 공시에 적용 하는데 참고할 수 있는 요구사항과 지침을 제공합니다. 개정사항은 기업이 더 유용한 회계정책을 공시할 수 있도록 '유의적인' 회계정책의 공시를 '중요한' 회계정책의 공시로 변경해서 중요한 회계 정책을 공시하도록 요구하고, 기업이 공시할 회계정책을 정할 때 중요성 개념을어떻 게 적용해야 하는지에 대한 지침을 제공합니다.

이 개정사항은 연결회사의 회계정책 공시에 영향이 있으나 연결회사의 재무제표 항목의 측정, 인식 및 표시에 미치는 중요한 영향은 없습니다.

④ 기업회계기준서 제1012호 '법인세' 개정 - 단일 거래에서 자산과 부채가 동시에 생기는 경우의 이연법인세

이 개정사항은 기업회계기준서 제1012호에 따른 최초 인식예외의 적용범위를 축소하여 리스와 사후처리 및 복구 관련 부채와 같이 동일한 금액으로 가산할 일시적차이와 차감할 일시적차이가 생기는 거래에 적용하지 않도록 하였습니다.

이 개정사항이 연결회사의 재무제표에 미치는 중요한 영향은 없습니다.

⑤ 기업회계기준서 제1012호 '법인세' 개정 - 국제조세개혁 - 필라2 모범규칙

이 개정사항은 OECD의 글로벌최저한세 필라2 모범규칙의 시행에 따라 도입되었으며 다음의 내용을 포함합니다.

- 한시적으로 의무적용하는 예외 규정으로서 필라2 모범규칙을 시행하기 위하여 제정된 세법에 따라 발생하는 이연법인세 자산ㆍ부채를 인식ㆍ공시하지 않는 예외 규정

- 시행일 이전에 정보이용자가 필라2 모범규칙 시행에 따른 재무적 영향을 예측하는데에 도움이 될 수 있는 공시 요구사항

이연법인세 예외 의무 규정과 예외 규정 적용 사실의 공시는 즉시 시행됩니다. 나머지 공시 요구사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용되지만 2023년 12월 31일 또는 그 이전에 종료되는 중간기간에는 적용되지 않습니다.

이 개정사항이 연결회사의 재무제표에 미치는 중요한 영향은 없습니다.

(2) 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

보고기간말 현재 제정 또는 공표됐으나 시행일이 도래하 지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

① 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동, 비유동 분류 원칙 명확화 및 효과적인 회계정책 공시

개정사항은 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됨을 명확히 하고 있습니다. 또한, 기업이 약정사항을 준수해야 부채의 결제를 연기할 수 있는 경우, 보고일 또는 그 이전에 준수되도록 요구되는 약정사항만이 부채를 유동 또는 비유동으로 분류하는 데 영향을 미치며, 부채의 결제를 연기할 수 있는 권리가 보고기간 후 12개월 이내에 약정사항을 준수했는지 여부에 좌우되는 비유동부채의 경우, 해당 약정사항에 대한 정보 및 기업이 약정사항을 준수하기 어려울 수 있음을 나타내는 사실과 상황 등을 공시하도록 추가 개정되었습니다.

동 개정 사항은 2024년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

② 기업회계기준서 제1116호 '리스' 개정 - 변동리스료 조건의 판매후리스에서 생기는 리스부채의 측정

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다.

동 개정 사항은 2024년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

③ 기업회계기준서 제1007호 '현금흐름표' 와 기업회계기준서 제1107호 '금융상품:공시-공급자 금융 약정' 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다.

동 개정 사항은 2024년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

④ 기업회계기준서 제1021호 '환율변동효과' - 교환가능성 평가와 교환이 불가능한 경우 현물환율의 결정

두 통화간 교환이 가능한지를 평가하여 교환가능성이 결여되었다고 판단한 경우, 적용할 현물환율을 추정하는 규정을 추가하였습니다.

동 개정 사항은 2025년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

나. 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결회사가 지배하게 되는 시점부터 연결에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그 밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 연결회사는 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는 회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업 참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

다. 외화환산

(1) 기능통화와 표시통화

연결회사는 연결회사 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다.

(2) 표시통화로의 환산

연결회사의 표시통화와 다른 기능통화를 가진 모든 연결회사의 재무제표에 대해서는다음의 방법으로 환산하고 있습니다.

- 자산과 부채는 보고기간말의 마감환율

- 수익과 비용은 해당기간의 평균환율

- 자본은 역사적 환율

- 환산에서 발생하는 외환차이는 기타포괄손익으로 인식

종속기업에 대한 지배력을 상실하는 경우, 자본항목으로 인식한 외환차이의 누계액은 처분손익을 인식하는 시점에 당기손익으로 재분류하고 있습니다.

해외사업장의 취득으로 생기는 영업권과 자산ㆍ부채의 장부금액에 대한 공정가치 조정액은 해외사업장의 자산ㆍ부채로 보아 마감환율로 환산합니다.

(3) 외화거래와 보고기간 말의 외화환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다.

차입금과 대여금 및 현금및현금성자산으로부터 발생하는 순외환차이는 연결포괄손익계산서상 "금융수익(비용)"으로 표시되며, 이 외의 순외환차이는 연결포괄손익계산서상 "기타수익(비용)"으로 표시됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으 로, 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

라. 금융자산

(1) 분류

연결회사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결회사는 채무상품을 다음의 세 범주로 분류합니다.

- 상각후원가 측정 금융자산

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 "금융수익"에 포함됩니다.

- 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 "금융수익"에 포함됩니다. 외환손익은 "기타수익" 또는 "기타비용"으로 표시하고 손상차손은 "기타비용"으로 표시합니다.

- 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 연결포괄손익계산서에 "기타수익" 또는 "기타비용"으로 표시합니다.

② 지분상품

연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 "기타수익"으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 연결포괄손익계산서에 "기타수익" 또는 "기타비용"으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

마. 파생상품

파생상품은 파생상품 계약 체결시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용요건을 충족하지 않는 파생상품의 공정가치변동은 "금융수익(비용)"으로 연결포괄손익계산서에 인식됩니다.

바. 매출채권

매출채권은 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로, 유의적인 금융요소를 포함하는 경우에는 공정가치로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다.

사. 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시하고 있습니다. 재고자산의 원가는 개별법을 적용하는 미착품을 제외하고 가중평균법에 따라 결정됩니다. 한편, 정기적으로 불용, 시장가치 하락 및 진부화 등에 따라 재고자산 순실현가능가치의 중요한 변동을 발생시킬 가능성을 검토하여 재고자산평가충당금으로 계상하고 있습니다. 순실현가능가치는 정상적인 영업과정에서의 추정 판매가격에서 적용가능한 변동 판매비용을 차감한 금액입니다.

아. 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손 누계액을 차감하여 표시됩니다. 역사적원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

|

구 분 |

추정 경제적 내용연수 |

|---|---|

|

건 물 |

20년 - 40년 |

|

구 축 물 |

3년 - 30년 |

|

기 계 장 치 |

4년 - 10년 |

|

차량운반구 |

4년 - 6년 |

|

공구와기구 |

3년 - 13년 |

|

집 기 비 품 |

3년 - 14년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

자. 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화되고, 적격자산을 취득하기 위한 특정 목적 차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안의 자본화 가능 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다.

차. 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련 보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련 보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

카. 무형자산

영업권은 2.나.(1)에서 설명한 방식으로 측정되며, 원가에서 손상차손누계액을 차감한 가액으로 표시하고 있습니다.

영업권을 제외한 무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 무형자산은 당해 자산이 사용가능한시점부터 잔존가치를 "0"(영)으로 하여 아래의 추정 경제적 내용연수 동안 정액법으로 상각하고 있습니다. 다만, 회원권은 이용가능 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다.

|

구 분 |

추정 경제적 내용연수 |

|---|---|

| 기타의무형자산 | 5년 - 20년 |

| 산업재산권 | 2년 - 20년 |

무형자산의 상각방법과 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

타. 투자부동산

임대수익이나 투자차익을 목적으로 보유하고 있는 부동산은 투자부동산으로 분류됩니다. 투자부동산은 최초 인식시점에 원가로 측정되며, 최초 인식 후에는 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 투자부동산 중 토지를 제외한 건물과 구축물은 추정 경제적 내용연수 20 ~ 39년 동안 상각되며, 집기비품 및 기계장치의 경우 추정 경제적 내용연수 6년 동안 정액법으로 상각됩니다.

파. 비금융자산의 손상

영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

하. 매입채무와 기타채무

매입채무와 기타채무는 연결회사가 보고기간말 전에 재화나 용역을 제공받았으나 지급되지 않은 부채입니다. 매입채무와 기타채무는 지급기일이 보고기간 후 12개월 후가 아니라면 유동부채로 표시되었습니다. 해당 채무들은 최초에 공정가치로 인식되고 후속적으로 유효이자율법을 적용한 상각후원가로 측정됩니다.

거. 금융부채

(1) 분류 및 측정

연결회사의 당기손익-공정가치 측정 금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다.

당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 "매입채무", "기타채무" 및 "차입금" 등으로 표시됩니다.

보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다면 차입금은 유동부채로 분류합니다.

(2) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 연결재무상태표에서 제거됩니다. 소멸하거나 제 3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

너. 금융보증계약

금융보증계약은 최초 인식시 공정가치로 측정하며, 후속적으로는 다음 중 큰 금액으로 측정하여 "기타금융부채"로 인식하고 있습니다.

- 금융상품의 손상규정에 따라 산정한 손실충당금

- 최초 인식금액에서 기업회계기준서 제1115호에 따라 인식한 이익누계액을 차감한 금액

연결회사는 관계회사에 무상으로 제공한 금융보증계약을 선급비용으로 계상하고 보증기간에 걸쳐 인식하고 있습니다.

더. 당기법인세 및 이연법인세