|

|

JW홀딩스_대표이사등의확인서 |

사 업 보 고 서

(제 17 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | JW홀딩스(주) |

| 대 표 이 사 : | 이경하, 한성권 |

| 본 점 소 재 지 : | 경기도 과천시 과천대로7길 38(갈현동) |

| (전 화) 02)840-6777 | |

| (홈페이지) http://www.jw-holdings.co.kr | |

| 작 성 책 임 자 : | (직 책) 최고재무책임자 (성 명) 최 지 우 |

| (전 화) 02)840-6671 | |

【 대표이사 등의 확인 】

|

|

JW홀딩스_대표이사등의확인서 |

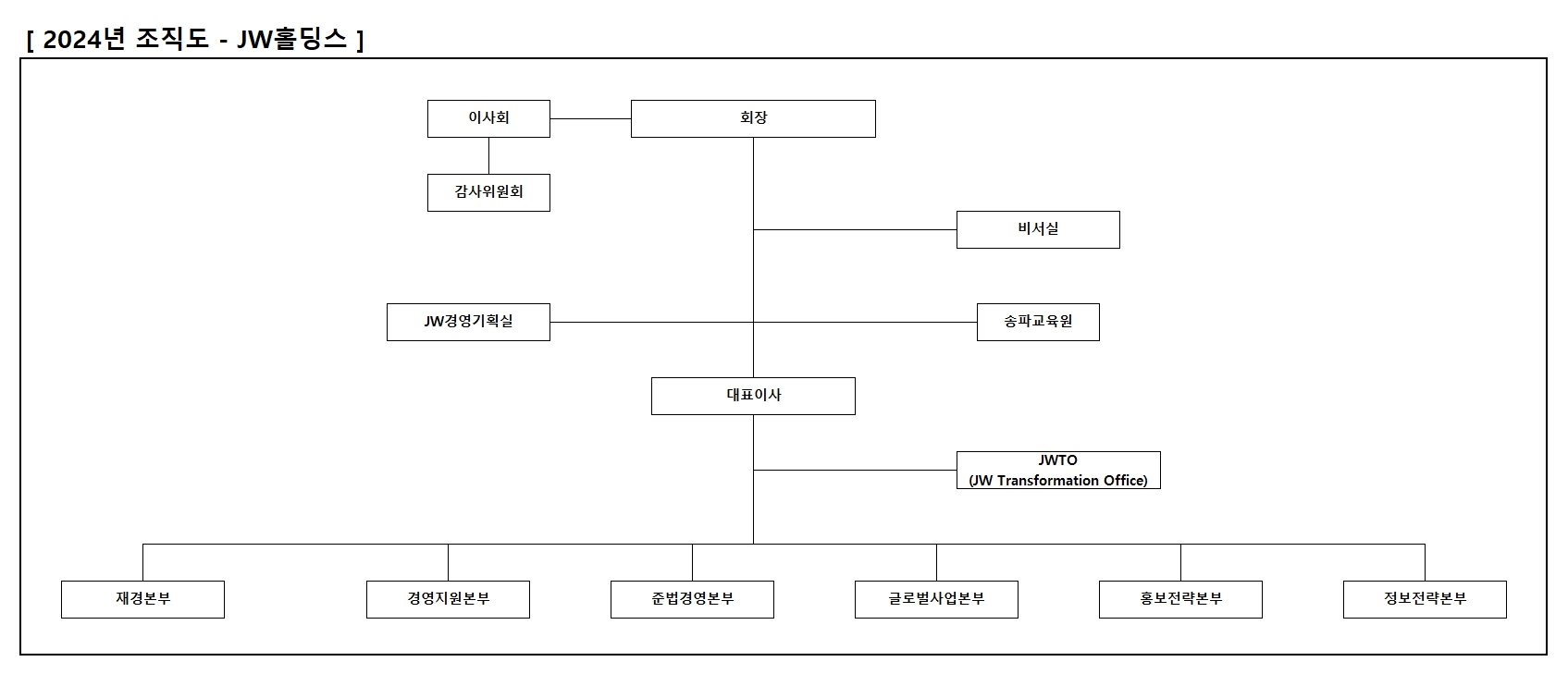

I. 회사의 개요

1. 회사의 개요

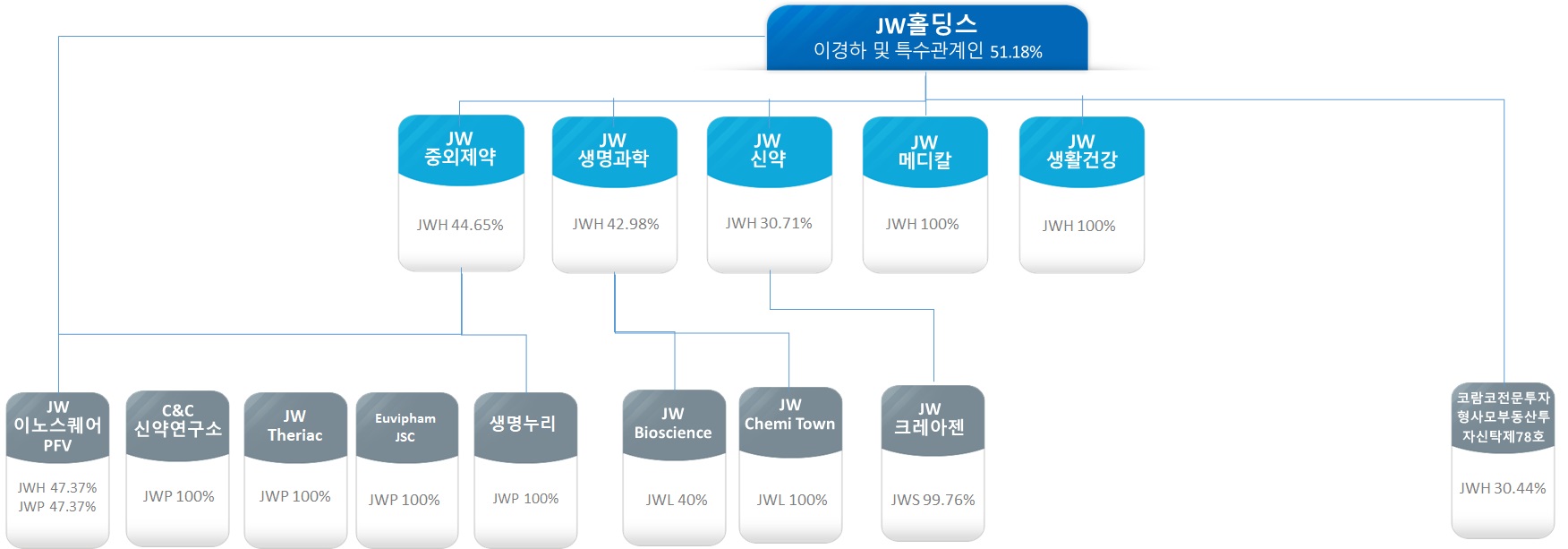

당사는 2007년 7월 1일 JW중외제약(주)로부터 투자 사업부문과 해외 사업부문 등을 인적분할하여 독점규제 및 공정거래에 관한 법률에 의해 자회사의 지분소유를 통한 자회사의 사업내용을 지배하는 지주회사로 설립되었습니다. 당사는 2007년 7월 31일에 한국거래소에 상장되었으며, 2010년 12월 29일 "주식회사 중외홀딩스"에서 "JW홀딩스 주식회사"로 사명을 변경하였습니다.

사업형 지주회사인 당사는 자회사와 손자회사들이 생산하는 원료, 완제의약품, 의료기기 등에 대한 해외사업을 담당하고 있으며, 관리업무 대행 서비스를 비롯하여 자회사의 지분이익, 브랜드 사용료 수입, 계열사 관리 등을 통해서도 수익을 창출하고 있습니다.

| 사업부문 | 주요제품 | 2023년 매출비중 |

|---|---|---|

| 지주사업 | 배당수입외 | 43.1% |

| 의약품수출입업 | 페넴류, 수액류 외 | 56.9% |

당사의 2023년 영업수익은 지난해 대비 6.03% 감소한 873억원이며 주요매출 품목별로는 페넴류 188억원, 영양수액 129억원, 의료기기 19억원 등입니다.

(1) 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 2 |

| 비상장 | 13 | 1 | 1 | 13 | 1 |

| 합계 | 16 | - | - | 16 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

드림트리제일차(주) | 당기 중 신설 |

| - | - | |

| 연결 제외 |

제이더블유디비제구차(주) | 연결 제외 |

| - | - |

(3) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(4) 신용평가에 관한 사항

당사의 최근 사업연도 신용평가 내역은 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가 등급범위) |

평가구분 |

|---|---|---|---|---|

| 2023.06.21 | 무보증사모사채 | BBB- | 나이스신용평가(AAA~D) | 본평가 |

| 2023.05.10 | 무보증사모사채 | BBB- | 한국기업평가(AAA~D) | 정기평가 |

| 신용등급 | 등급의 정의 |

|---|---|

| AAA | 최고 수준의 신용상태, 채무불이행 위험 거의 없음 |

| AA | 매우 우수한 신용상태, 채무불이행 위험 매우 낮음 |

| A | 우수한 신용상태, 채무불이행 위험 낮음 |

| BBB | 보통 수준의 신용상태, 채무불이행 위험 낮지만 변동성 내재 |

| BB | 투기적인 신용상태, 채무불이행 위험 증가 가능성 상존 |

| B | 매우 투기적인 신용상태, 채무불이행 위험 상존 |

| CCC | 불량한 신용상태, 채무불이행 위험 높음 |

| CC | 매우 불량한 신용상태, 채무불이행 위험 매우 높음 |

| C | 최악의 신용상태, 채무불이행 불가피 |

| D | 채무불이행 상태 |

주) 상기 AA~B까지는 당해 등급 내에서의 상대적 위치에 따라 + 또는 -부호를 부여할 수 있음

(5) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2007년 07월 31일 | 해당사항 없음 |

2. 회사의 연혁

(1) 본점소재지 및 변경

| 변동년월 | 본점소재지 |

|---|---|

| 2007.07 | 서울특별시 동작구 신대방동 698 |

| 2012.06 | 서울특별시 서초구 남부순환로 2477번지(서초동) |

| 2023.05 | 경기도 과천시 과천대로7길 38(갈현동) |

(2) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 04월 30일 | - | - | - | 사내이사 이종호 |

| 2023년 03월 29일 | 정기주총 | 사외이사 피수영 | 사내이사 최지우 사외이사 염찬엽 |

- |

| 2022년 03월 29일 | 정기주총 | - | 대표이사 이경하 사내이사 이종호 |

- |

| 2021년 03월 26일 | 정기주총 | - | 대표이사 한성권 사외이사 박성우 |

- |

| 2020년 03월 27일 | 정기주총 | 사내이사 최지우 사외이사 염찬엽 |

사외이사 오구택 | 감사 김창헌 |

| 2019년 03월 29일 | 정기주총 | - | 대표이사 이경하 사내이사 이종호 |

- |

(3) 최대주주의 변동

- 해당사항 없음

(4) 상호의 변경

| 상 호 | 변경년월 | 변경전 | 변경후 |

|---|---|---|---|

| JW홀딩스 | 2010.12 | (주)중외홀딩스 (CHOONGWAE HOLDINGS Co. Ltd.) |

제이더블유홀딩스(주) (JW HOLDINGS CORPORATION) |

| JW중외제약 | 2011.03 | (주)중외제약 (CHOONGWAE PHARMACEUTICAL Co. Ltd.) |

제이더블유중외제약(주) (JW PHARMACEUTICAL CORPORATION) |

| JW생명과학 | 2011.03 | (주)중외 (CHOONGWAE CORPORATION) |

제이더블유생명과학(주) (JW LIFESCIENCE CORPORATION) |

| JW신약 | 2016.03 | 제이더블유중외신약(주) (JW SHINYAK CORPORATION) |

제이더블유신약(주) (JW SHINYAK CORPORATION) |

| JW메디칼 | 2016.03 | 제이더블유중외메디칼(주) (JW MEDICAL CORPORATION) |

제이더블유메디칼(주) (JW MEDICAL CORPORATION) |

| JW산업 | 2016.03 | 제이더블유중외산업(주) (JW INDUSTRIAL CORPORATION) |

제이더블유산업(주) (JW INDUSTRIAL CORPORATION) |

| JW생활건강 | 2019.01 | 제이더블유산업(주) (JW INDUSTRIAL CORPORATION) |

제이더블유생활건강(주) (JW LIVING HEALTH CARE CORPORATION) |

(5) 회사 합병 및 분할등과 관련한 내용

| 상 호 | 일 자 | 내 용 | 비 고 |

|---|---|---|---|

| JW메디칼 | 2016.04.01 | 회사분할 - 분할후 존속회사 : JW메디칼(구. JW중외메디칼) - 신설회사 : JW바이오사이언스 |

2016.04.01 JW메디칼 임시주총에서 결의됨 |

(6) 최근 5년간 회사의 업종 또는 주된 사업의 변화

| 상 호 | 연월 | 내 용 | 비 고 |

|---|---|---|---|

| JW홀딩스 | 2019.03 | 사업목적 추가 (화학물질 및 화학제품 도소매업) |

- |

(7) 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 해당사항 없음

3. 자본금 변동사항

자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 17기 (2023년말) |

16기 (2022년말) |

15기 (2021년말) |

14기 (2020년말) |

13기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 72,508,159 | 70,444,706 | 68,441,182 | 66,452,155 | 64,520,904 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 36,254 | 35,222 | 34,221 | 33,226 | 32,260 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 36,254 | 35,222 | 34,221 | 33,226 | 32,260 |

주) 결산기 이후 자본금 변동사항 :

2024년 1월 1일 무상증자 - 1주당 신주배정주식수 : 0.02주

[관련공시 : 2023년 12월 15일(주요사항보고서-무상증자결정)]

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 135,000,000 | 5,000,000 | 140,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 72,508,159 | 88,085 | 72,596,244 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 88,085 | 88,085 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 88,085 | 88,085 | 전환우선주의 보통주 전환 |

|

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 72,508,159 | - | 72,508,159 | - | |

| Ⅴ. 자기주식수 | 1,669,001 | - | 1,669,001 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 70,839,158 | - | 70,839,158 | - | |

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,662,929 | 6,072 | - | - | 1,669,001 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,662,929 | 6,072 | - | - | 1,669,001 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 2023년 3월 14일 기준으로 1주당 0.03주의 무상증자를 실시하였으며, 이로 인하여 발생된 단주 6,072주를

2023년 4월 10일 자기주식으로 취득하였음.

주2) 이에 따라 공시서류제출기준일(2023년 12월 31일) 현재당사가 보유중인 자사주는 1,669,001주임.

(3) 보통주외의 주식

- 해당사항 없음

※ 2010년 4월 9일 우선주(전환ㆍ상환우선주) 84,650주가 존속기간만료(배당완료)에 따라 보통주로 전환되었으며(전환비율 1:1) 2010년 4월 21일 한국거래소에 상장되었음.

5. 정관에 관한 사항

당사의 최근 정관 개정일은 2023년 3월 29일이며, 2024년 3월 27일 개최예정인 제 17기 정기주주총회 안건으로 정관 변경의 건이 포함되어 있습니다. 정관 변경의 건 세부사항은 아래 정관 변경 이력을 참고하시길 바랍니다.

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 29일 | 제15기 정기주주총회 | 제7조의 2(종류주식의 수와 내용) 변경 | 증자시 배정되는 신주의 종류 추가 |

| 2023년 03월 29일 | 제16기 정기주주총회 | 제3조(본점 및 지점의 소재지) 제18조(전환사채의 발행) 제19조(신주인수권부 사채의 발행) |

본점소재지 변경에 따른 개정 전환사채의 발행한도 조정 신주인수권부 사채의 발행한도 조정 |

| 2024년 03월 27일 | 제17기 정기주주총회 | 제46조 2 (감사위원회의 구성) |

전자투표 도입시 감사선임의 주주총회 결의 요건 완화사항 반영 (상법 제542조의12제8항) |

(2) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 지분소유를 통해 자회사의 사업내용을 지배하는 지주사업 | 영위 |

| 2 | 의약품 도소매업 | 영위 |

| 3 | 수출입업 | 영위 |

| 4 | 부동산 매매 및 임대업 | 영위 |

| 5 | 브랜드 및 상표권 등 지적재산권 라이센스업 | 영위 |

| 6 | 투자, 경영자문 및 컨설팅업 | 영위 |

| 7 | 음식료품의 제조, 가공, 판매, 유통업 | 미영위 |

| 8 | 의료기기 판매업 | 영위 |

| 9 | 산업플랜트 설비, 산업용 기계장비 및 관련 물품의 판매, 유통, 중개업 |

영위 |

| 10 | 화학물질 및 화학제품 도소매업 | 영위 |

| 11 | 위 각호에 부대하는 일체의 사업 | 영위 |

(3) 사업목적 변경 내용

해당사항 없습니다.

(4) 사업목적 추가 현황

해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

당사는 2007년 7월 1일 JW중외제약(주)로부터 투자 사업부문과 해외 사업부문 등을 인적분할하여 독점규제 및 공정거래에 관한 법률에 의해 자회사의 지분소유를 통한 자회사의 사업내용을 지배하는 지주회사로 설립되었습니다. 당사는 2007년 7월 31일에 한국거래소에 상장되었으며, 2010년 12월 29일 "주식회사 중외홀딩스"에서 "JW홀딩스 주식회사"로 사명을 변경하였습니다.

사업형 지주회사인 당사는 자회사와 손자회사들이 생산하는 원료, 완제의약품, 의료기기 등에 대한 해외사업을 직접 담당하고 있으며, 관리업무 대행 서비스를 비롯하여 자회사의 지분이익, 브랜드 사용료 수입, 계열사 관리 등을 통해서도 수익을 창출하고 있습니다.

| 사업부문 | 주요제품 | 2023년 매출비중 |

|---|---|---|

| 지주사업 | 배당수입외 | 43.1% |

| 의약품수출입업 | 페넴류, 수액류 외 | 56.9% |

당사의 2023년 영업수익은 지난해 대비 6.03% 감소한 873억원이며 주요매출 품목별로는 페넴류 188억원, 영양수액 129억원, 의료기기 19억원 등입니다.

2. 주요 제품 및 서비스

(1) 주요 상/제품 등의 현황

지배회사 및 주요 종속회사의 상/제품 현황은 다음과 같습니다.

| (단위 : 백만원, %) |

| 사업부문 | 회사명 | 매출형태 | 품 목 | 구체적용도 | 매출액 | |

|---|---|---|---|---|---|---|

| 금 액 | 비 율 | |||||

| 지주사업 | JW홀딩스 | 배당수입외 | - | 배당, 브랜드 사용료 수입, 계열사 관리수수료 등 | 37,611 | 43.1 |

| 의약품 | JW홀딩스 | 상품 | 페넴류 | 항생제 | 18,759 | 21.5 |

| 상품 | 수액류 | 혈중 단백아미노산 공급 |

12,893 | 14.8 | ||

| 상품 | 이트라코나졸 | 항진균제 | 2,603 | 3.0 | ||

| 상품 | 의료기기 | 의료기기 | 1,871 | 2.1 | ||

| 기 타 | - | 13,571 | 15.5 | |||

| 소 계 | - | 87,308 | 100.0 | |||

| JW중외제약 | 제품 | 리바로 | 고지혈증 치료제 | 148,120 | 19.99 | |

| 상/제품 | 영양수액 | 혈중 단백아미노산 공급 | 131,439 | 17.74 | ||

| 상/제품 | 일반수액 | 혈액 및 체액대용제 | 85,858 | 11.59 | ||

| 상/제품 | 특수수액 | 전해질첨가제 | 30,612 | 4.13 | ||

| 제품 | 악템라 | 류마티스관절염 치료제 | 24,019 | 3.24 | ||

| 제품 | 헴리브라 | 혈우병 치료제 | 23,572 | 3.18 | ||

| 제품 | 페린젝트 | 철분주사제 | 22,084 | 2.98 | ||

| 상/제품 | 헤모류 | 관류액 | 17,055 | 2.30 | ||

| 제품 | 듀락칸 | 간성혼수 치료제 | 14,329 | 1.93 | ||

| 제품 | 시그마트 | 협심증 치료제 | 13,216 | 1.78 | ||

| 제품 | 프리페넴 | 항생제 | 10,820 | 1.46 | ||

| 제품 | 트루패스 | 전립선비대증치료제 | 10,304 | 1.39 | ||

| 제품 | 의료기 | 의료기 | 6,060 | 0.82 | ||

| 기타 | - | 203,575 | 27.48 | |||

| 소 계 | - | 741,063 | 100.00 | |||

| JW신약 | 상제품 | 외피용약 | 내성균주를 포함한 피부감염증의 원인균, 그람양성균 치료 | 5,589 | 5.6 | |

| 상제품 | 모발용제 | 발모,탈모,염모,양모제 | 5,148 | 5.2 | ||

| 상제품 | 부신호르몬제 | 원발성 및 속발성 부신피질 기전부전증, 종양성 질환 치료성 비염, 기관지염 등의 치료 | 3,412 | 3.4 | ||

| 상제품 | 소화성궤양용제 | 위점막 병변(미란,출혈,발적,부종)의 개선 | 2,779 | 2.8 | ||

| 상제품 | 중추신경용제 | 뇌혈관 결손에 의한 기억력 저하 및 착란, 집중력 감소 개선 | 2,683 | 2.7 | ||

| 상제품 | 항생제 | 하기도 및 상기도, 피부조직 감염증 치료 | 1,097 | 1.1 | ||

| 기 타 | - | 78,850 | 79.2 | |||

| 소 계 | - | 99,558 | 100.0 | |||

| JW생명과학 | 상제품 | 기초수액 | 수분 · 전해질 보급 등 | 63,773 | 31.41 | |

| 상제품 | 특수수액 | 항생제, 관류 등 | 30,818 | 15.18 | ||

| 상제품 | 영양수액 | 아미노산 보급 | 17,678 | 8.71 | ||

| 상제품 | TPN | 칼로리 ·필수 지방산 보급 등 | 70,876 | 34.91 | ||

| 상제품 | HEMO | 인공신장투석 관류 | 16,280 | 8.02 | ||

| 기 타 | - | 3,616 | 1.78 | |||

| 소 계 | - | 203,041 | 100.00 | |||

| 의료장비 | JW바이오사이언스 | 상품 | 진단장비 | 혈액학, 면역학 등 장비 | 20,385 | 43.9 |

| 상/제품 | 진단시약 | 혈액학, 면역학 등 시약 | 3,351 | 7.2 | ||

| 상/제품 | 수액 | 비급여 영양수액 | 22,249 | 47.9 | ||

| 기 타 | 임대료/용역, 매출할인, 의료기 | 482 | 1.0 | |||

| 소 계 | - | 46,467 | 100.0 | |||

주) 위 매출액은 2023년도 4분기 기준이며, 부문간 내부거래 상계전 금액임.

(2) 주요 제품등의 가격변동추이

본 보고서 작성기준일 현재 주요제품 등의 가격은 다음과 같습니다.

| (단위 : 원) |

| 사업부문 | 회사명 | 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 의약품 | JW중외제약 | 위너프페리(1450ml) | 45,679 | 45,679 | 45,679 |

| 콤비플렉스리피드페리주(1440ml) | 28,900 | 28,900 | 29,230 | ||

| 프리페넴 500mg | 7,767 | 7,767 | 8,081 | ||

| 5% 포도당 (500ml) | 1,288 | 1,288 | 1,288 | ||

| 리바로2mm (1정) | 548 | 548 | 553 | ||

| 트루패스4mm (1정) | 193 | 193 | 193 | ||

| 시그마트 5mm(1정) | 107 | 107 | 107 | ||

| JW신약 | 에스로반연고 | 1,197 | 1,198 | 1,200 | |

| 피디정 | 89 | 89 | 89 | ||

| 글리커버 연질캡슐 | 405 | 475 | 475 | ||

| 리스로마이신정 | 785 | 785 | 785 | ||

| 베스티딘 | 145 | 145 | 170 | ||

| JW생명과학 |

위너프페리 (1450mL) |

22,205 | 22,205 | 22,205 | |

|

엔에스 (1000mL) |

786 | 766 | 766 | ||

|

엔에스 (100mL) |

550 | 550 | 550 | ||

|

H-BD0.1%1 (10L) |

6,403 | 6,403 | 6,403 | ||

| 진단장비/시약 | JW바이오사이언스 | JW VITAMIN-D (20mL x 2, 5mL x 2) | 483,753 | 511,804 | 524,817 |

| JW ALKALI - 2Lx6 | 113,373 | 117,120 | 127,278 | ||

| JW RPR (60ml x 2, 30ml x 2) | 552,600 | 552,494 | 612,000 | ||

| JW HBA1C (JEOL) (45ml x 3, 45ml x 1) | 794,567 | 764,290 | - |

3. 원재료 및 생산설비

3-1. 원재료

(1) 주요 원재료 등의 현황

연결실체는 원재료 중 일부를 수입에 의존하고 있으며, 본 보고서 기준일 현재 주요원재료의 매입액은 다음과 같습니다.

| (2023.12.31 기준 ) | (단위 : 백만원, %) |

| 사업부문 | 회사명 | 매입유형 | 품 목 | 구체적 용도 | 매 입 액 | 비 고 | |

|---|---|---|---|---|---|---|---|

| 금액 | 비율 | ||||||

| 의약품 | JW중외제약 | 원재료 | LENOGRASTIM | 호중구감소증 치료제 원료 | 2,668 | 2.85 | Chugai(Japan) |

| NICORANDIL | 협심증 치료제 원료 | 4,830 | 5.16 | Chugai(Japan) | |||

| LACTULOSE | 변비,간성혼수 치료제 원료 | 5,020 | 5.36 | Abbott(Netherland) | |||

| ACETONE | 의약용 원료 | 239 | 0.26 | 영진화학 | |||

| METHANOL | 의약용 원료 | 111 | 0.12 | KC&A | |||

| 기 타 | 80,763 | 86.26 | - | ||||

| 소 계 | 93,631 | 100.00 | - | ||||

| JW신약 | 원재료 | Mupirocin | 기타의 외피용약 | 588 | 7.3 | 에이스바이오팜 | |

| Desmopressin | 뇌하수체호르몬제 | 560 | 6.9 | 이니스트바이오 | |||

| Diflucortolone Valerate | 진통,진양,수렴,소염제 | 411 | 5.1 | 수입 | |||

| Methylprednisolone | 부신호르몬제 | 397 | 4.9 | 수입 | |||

| Rebamipide | 소화성궤양용제 | 214 | 2.6 | 파마피아 | |||

| 부자재 | 나잘스프레이 수입펌프/노즐 | 이비과용제 | 408 | 5.0 | (주)엘엠 | ||

| 기 타 | 5,532 | 68.2 | - | ||||

| 소 계 | 8,110 | 100.0 | - | ||||

| JW생명과학 | 원재료 | 플라스틱 용기 | 수액용기 | 3,822 | 6.04 | 우진기업, 한일프라콘 | |

| Infusion Tip | 수액백자재 | 2,769 | 4.38 | 평화의료정공, 성전메디텍 | |||

| 헤모 용기 10L | 신장투석액용기 | 2,420 | 3.82 | 대경양행, 신광M&P | |||

| PP 100 Cap | 수액용기자재 | 1,657 | 2.62 | 평화의료정공 | |||

| CT703 | 수액백자재 | 1,184 | 1.87 | JW케미타운 | |||

| PP 100 용기 | 수액용기자재 | 1,472 | 2.33 | 우진기업, 한일프라콘 | |||

| Medi Tip(PP) | 수액백자재 | 1,303 | 2.06 | 평화의료정공, 성전메디텍 | |||

| CT702 500 | 수액백자재 | 1,102 | 1.74 | JW케미타운 | |||

| DEXTROSE | 수액원재료 | 1,093 | 1.73 | 삼양사판교 | |||

| FISH OIL | 수액원재료 | 1,495 | 2.36 | 캠포트 | |||

| 기 타 | 44,974 | 71.06 | - | ||||

| 소 계 | 63,291 | 100.00 | - | ||||

| 진단시약 | JW바이오사이언스 | 원재료 | EZ VITAMIN D ASSAY R1, BULK (DZ888A-R1L) EZ VITAMIN D ASSAY R2, BULK (DZ888A-R2L) EZ VITAMIN D ASSAY CAL L1, BULK (DZ888A-S1B) EZ VITAMIN D ASSAY CAL L2, BULK (DZ888A-S2B) EZ VITAMIN D ASSAY CAL L3, BULK (DZ888A-S3B) EZ VITAMIN D ASSAY CAL L4, BULK (DZ888A-S4B) EZ VITAMIN D ASSAY CAL L5, BULK (DZ888A-S5B) EZ VITAMIN D ASSAY CON L1, BULK (DZ888A-C1B) EZ VITAMIN D ASSAY CON L2, BULK (DZ888A-C2B) |

Vitamin D 시약 및 보조제품 원료 |

1,430 | 69.5 | DIAZYME LABORATORIES |

| HB A1C R1 HB A1C R2 HB A1C CALIBRATOR HB A1C CONTROL HbA1c Cal set -Laon HbA1c Con set -Laon |

HbA1c 시약 및 보조제품 원료 |

194 | 9.4 | (주)라온메디텍 | |||

| Diazyme GSP Reagent R1, BULK (DZ112B-R1L) Diazyme GSP Reagent R2, BULK (DZ112B-R2L) Diazyme GSP CAL L0, BULK (DZ112B-S0V) Diazyme GSP CAL L1, BULK (DZ112B-S1V) Diazyme GSP CON L1, BULK (DZ112B-C1V) Diazyme GSP CON L2, BULK (?DZ112B-C2V) |

GA 시약 및 보조제품 원료 | 105 | 5.1 | DIAZYME LABORATORIES | |||

| RPR Reagent Bulk RPR Calibrator Bulk RPR Control Bulk |

RPR 시약 및 보조제품 원료 | 58 | 2.8 | (주)진매트릭스 | |||

| Ascorbate Oxidase 외 | 진단시약 주 원료 | 165 | 8.0 | 주식회사 이노바이오사이언스 | |||

| 기 타 | 108 | 5.2 | - | ||||

| 소 계 | 2,060 | 100.0 | - | ||||

(2) 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 사업부문 | 회사명 | 품 목 | 단 위 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|---|

| 의약품 | JW중외제약 | LENOGRASTIM | g | 91,392 | 98,560 | 89,600 |

| NICORANDIL | g | 5,369 | 5,070 | 7,524 | ||

| LACTULOSE | ℓ | 3,066 | 3,070 | 3,872 | ||

| ACETONE | kg | 1,500 | 1,270 | 1,290 | ||

| METHANOL | kg | 535 | 556 | 595 | ||

| JW신약 | Methylprednisolone | g | 1,756 | 1,838 | 1,595 | |

| Mupirocin | g | 1,400 | 1,400 | 1,350 | ||

| Desmopressin | g | 450,000 | 400,000 | 400,000 | ||

| Diflucortolone Valerate | g | 13,763 | 13,797 | 12,191 | ||

| Rebamipide | g | 165 | 179 | 135 | ||

| 나잘스프레이 수입펌프/노즐 | ea | 680 | 680 | 680 | ||

| JW생명과학 |

CT703 |

kg | 360,000 | 347,000 | 347,000 | |

|

CT703 1N |

kg | 163,900 | 144,000 | 144,000 | ||

|

CT702 500 |

kg | 250,000 | 220,000 | 220,000 | ||

|

FISH OIL(수입) |

kg | 50,774 | 70,966 | 59,448 | ||

|

LECITHIN(D,LCT) |

kg | 220,000 | 220,000 | 190,000 | ||

|

L-ISOLEUCINE(수입) |

kg | 59,703 | 59,578 | 47,503 | ||

|

L-LEUCINE(수입) |

kg | 40,231 | 45,286 | 34,485 | ||

| 정제어유(고단위오메가-3 지방산함유)(B) | kg |

93,000 | 93,000 | 93,000 | ||

| 정제어유(고단위오메가-3 지방산 함유, 켐포트 | kg |

93,000 | 93,000 | 93,000 | ||

| 의료장비 | JW바이오사이언스 | RPR Reagent Bulk | EA | 5.10 | - | - |

| CHROMOGENIC LIPASE SUBSTRATE | EA | 1.65 | 1.47 | 1.46 | ||

| Nanopia CRP R2(Sekisui Bulk) | EA | 0.46 | 0.49 | 0.52 | ||

| HbA1c Cal set -Laon | EA | 0.12 | 0.12 | - |

3-2. 생산설비

[주요종속회사]

▶ JW중외제약

당사의 생산은 제1공장(당진)과 제2공장(시화)에서 이루어지고 있으며, 각 공장의 생산능력 및 생산실적에 관한 사항은 다음과 같습니다. 종속회사인 JW Theriac, C&C신약연구소,(주)생명누리는 생산활동이 없어 기재를 생략합니다.

(1) 생산능력 및 생산능력의 산출근거

가. 제1공장(당진)

| (단위: 천 개) |

| 사업부문 | 품 목 | 사업소 | 제68기 연간 | 제67기 연간 | 제66기 연간 |

|---|---|---|---|---|---|

| 의약품 | 앰플제 | 제1공장 (당진) |

52,900 | 53,130 | 51,060 |

| 무균제 | 29,440 | 29,568 | 28,416 | ||

| 정 제 | 886,880 | 890,736 | 784,104 | ||

| 캡슐제 | 55,200 | 55,440 | 53,280 | ||

| 수 제 | 101,200 | 101,640 | 97,680 | ||

| 합 계 | 1,125,620 | 1,130,514 | 1,014,540 | ||

주1) 당사의 Bag수액 라인은 JW생명과학(주)로 이전되어 전량 위탁생산 함

주2) 산출방법 등

① 산출기준 (평균)

- 무균제 : 8.0시간/일

- 정제 : 8.0시간/일

② 산출방법

- 시간당 무균제

생산능력 × 품목별 소요 작업시간

(230일, 1일 평균 8.0시간 가동)

- 시간당 정제

생산능력 × 품목별 소요 작업시간

(230일, 1일 평균 8.0시간 가동)

나. 제2공장(시화)

| (단위: kg) |

| 사업부문 | 품 목 | 사업소 | 제68기 연간 | 제67기 연간 | 제66기 연간 |

|---|---|---|---|---|---|

| 의약품 (원료) |

일반원료 | 제2공장 (시화) |

18,940 | 18,940 | 18,940 |

| 무균원료 | 7,400 | 7,400 | 7,400 | ||

| 기 타 | 2,200 | 2,200 | 2,200 | ||

| 합 계 | 28,540 | 28,540 | 28,540 | ||

주) 산출방법 등

① 산출기준

- 표준생산능력

② 산출방법

- 일반원료 : Lot별 생산능력 * 품목별 소요 작업시간

(248일 : 1일 평균 21 시간)

- 무균원료 : Lot별 생산능력 * 품목별 소요 작업시간

(248일 : 1일 평균 21 시간)

(2) 생산실적 및 가동률

가. 생산실적

ㄱ. 제1공장(당진)

| (단위: 천개) |

| 사업부문 | 품 목 | 사업소 | 제68기 | 제67기 | 제66기 |

|---|---|---|---|---|---|

| 의약품 | 앰플제 | 제1공장 (당진) |

60,399 | 59,871 | 54,570 |

| 무균제 | 54,540 | 35,357 | 39,943 | ||

| 정 제 | 595,780 | 584,444 | 525,211 | ||

| 캡슐제 | 57,789 | 46,432 | 45,262 | ||

| 수 제 | 90,976 | 97,182 | 81,715 | ||

| 기 타 | 61,376 | 43,465 | 51,278 | ||

| 합 계 | 920,860 | 866,751 | 797,979 | ||

주1) 타사 수탁 생산 품목 실적 미포함

ㄴ. 제2공장(시화)

| (단위: kg) |

| 사업부문 | 품 목 | 사업소 | 제68기 | 제67기 | 제66기 |

|---|---|---|---|---|---|

| 원료 의약품 |

일반원료 | 제2공장 (시화) |

14,736 | 13,318 | 12,821 |

| 무균원료 | 5,390 | 5,323 | 9,056 | ||

| 기 타 | 2,541 | 3,407 | 5,432 | ||

| 합 계 | 22,667 | 22,048 | 27,310 | ||

나. 당해 사업연도의 가동률

| (단위: 시간, %) |

| 사업소 | 2023년 가동가능시간 |

2023년 실제가동시간 |

평균 가동률 |

|---|---|---|---|

| 제1공장 | 1,840 | 1,538 | 83.6 |

| 제2공장 | 1,281 | 861 | 67.0 |

주1) 제1공장은 당진 공장 정제 생산기준임

(3) 생산설비의 현황 등

종속회사인 JW Theriac, C&C신약연구소, (주)생명누리는 생산활동이 없어 기재를 생략합니다.

가. 생산설비의 현황

| [자산항목 : 토지] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(건) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 6 | 21,507 | 4,377 | - | - | 25,883 | - |

| 본사외 | 자가보유 | 서울외 | 1 | 672 | - | - | - | 672 | - |

| 합 계 | 7 | 22,178 | 4,377 | - | - | 26,555 | - | ||

| [자산항목 : 건물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(건) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 83 | 47,541 | 1,663 | - | 1,837 | 47,367 | - |

| 본사외 | 자가보유 | 서울외 | 2 | 637 | - | - | 38 | 600 | - |

| 합 계 | 85 | 48,178 | 1,663 | - | 1,875 | 47,967 | - | ||

| [자산항목 : 구축물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 279 | 10,349 | 6,184 | 1 | 1,530 | 15,002 | - |

| 본사외 | 자가보유 | 서울외 | 37 | 3,640 | 564 | 37 | 3,582 | 585 | - |

| 합 계 | 316 | 13,989 | 6,748 | 38 | 5,112 | 15,587 | - | ||

| [자산항목 : 기계장치] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 1,415 | 9,215 | 3,283 | - | 3,532 | 8,967 | - |

| 본사외 | 자가보유 | 서울외 | 12 | - | - | - | - | - | 비망가액 |

| 합 계 | 1,427 | 9,215 | 3,283 | - | 3,532 | 8,967 | - | ||

| [자산항목 : 차량운반구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(대) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 126 | 539 | 79 | - | 164 | 454 | - |

| 본사외 | 자가보유 | 서울외 | 27 | - | 140 | - | 7 | 133 | - |

| 합 계 | 153 | 539 | 219 | - | 171 | 587 | - | ||

| [자산항목 : 공구와기구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 1,824 | 4,335 | 3,205 | - | 1,946 | 5,593 | - |

| 본사외 | 자가보유 | 서울외 | 391 | 3,796 | 4,253 | - | 1,816 | 6,234 | - |

| 합 계 | 2,215 | 8,131 | 7,458 | - | 3,762 | 11,827 | - | ||

| [자산항목 : 비품] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진외 | 816 | 687 | 570 | - | 507 | 750 | - |

| 본사외 | 자가보유 | 서울외 | 531 | 418 | 2,421 | - | 500 | 2,339 | - |

| 합 계 | 1,347 | 1,105 | 2,991 | - | 1,007 | 3,089 | - | ||

나. 설비의 신설ㆍ매입 계획 등

ㄱ. 진행중인 투자

| (기준일 : | 2023.12.31 | ) | (단위: 백만원) |

| 구분 | 공사기간 | 내용 | 투자액 | 비고 |

|---|---|---|---|---|

| 제조 | 2022.10.28 | 수도권출하센터(화성센터) 구축의 건_당진 | 4,618 | - |

| 제조 | 2023.02.23 | 무균제제동 액제바이알 자동이물검사기 신규 도입의 건_당진 | 621 | - |

| 제조 | 2023.08.22 | JWP 수도권 출하센터 (화성센터) 구축관련 5층 인랙스프링 쿨러 설치의건_화성 | 80 | - |

| 판관 | 2023.10.16 | A+ Management BI 시스템 신규 구축_엠지클라우드_본사 | 70 | - |

| 판관 | 2023.09.25 | R&D 연구소 EMC Networker 백업시스템 고도화의 건_본사 | 54 | - |

| 제조 | 2023.12.29 | Pilot test용 혼합기 신규 도입 건_당진 | 51 | - |

| 제조 | 2023.08.16 | JWP 무균제제동 바이알 Leak Tester_당진 | 44 | - |

| 판관 | 2023.11.01 | 제브라피쉬 사육장치_본사 | 41 | - |

| 판관 | 2023.12.31 | A+ Management 프로젝트 SAP 인터페이스 구축_중외정보기술_본사 | 18 | - |

| 판관 | 2023.05.04 | 제제연구센터 유동층 과립 건조기(Multi Lab) 구매의 건_본사 | 0 | - |

| 합 계 | 5,596 | - | ||

▶ JW신약

당사의 제품은 평택공장에서 이루어지고 있으며, 공장의 생산능력 및 생산실적에 관한 사항은 다음과 같습니다.

(1) 생산능력 및 생산능력의 산출근거

| (단위 : 천개) |

| 사업부문 | 품 목 | 사업소 | 제43기 연간 | 제42기 연간 | 제41기 연간 |

|---|---|---|---|---|---|

| 의 약 품 등 |

연고충전라인 | 평택공장 | 4,240 | 4,246 | 4,255 |

| 정제라인 | 203,962 | 205,554 | 208,311 | ||

| 캡슐라인 | 28,333 | 28,333 | 28,578 | ||

| 액제/기타 외용제라인 |

6,543 | 6,562 | 6,597 | ||

| 기타라인 | 152 | 3,157 | 3,182 | ||

| 합 계 | 243,230 | 247,853 | 250,923 | ||

주) 생산능력을 수량으로 표기함.

주) 산출방법 등

① 산출기준(평균)

- 평균 가동 시간 : 8시간/일

- 주요생산설비의 Capacity를 기준으로 하여 산출

연고, 크림제 : 연고충전기

정제 : 타정기

캡슐제, 액제, 과립, 건조시럽 : 충전기

② 산출방법

- 시간당 연고, 크림제 외 기타제형

생산능력 × 1,856시간 (232일, 1일 8시간 가동)

- 시간당 제형별 생산능력

| (단위:개/시간) |

| 구 분 | 연고충전 라인 |

정제라인 | 캡슐라인 | 액제/기타 외용제라인 |

기타라인 |

|---|---|---|---|---|---|

| 2023년 | 2,284 | 109,893 | 15,266 | 3,525 | 82 |

※ 한 개의 생산설비에 여러제품 적용하는 경우 전년도 생산량 기준으로 능력 배분.

(2) 생산실적 및 가동률

가. 생산실적

| (단위 : 천개) |

| 사업부문 | 품 목 | 사업소 | 회사명 | 제43기 연간 | 제42기 연간 | 제41기 연간 |

|---|---|---|---|---|---|---|

| 의 약 품 등 |

연고충전라인 | 평택공장 | JW신약(주) | 5,659 | 5,258 | 5,271 |

| 정제라인 | 118,174 | 121,026 | 80,602 | |||

| 캡슐라인 | 1,449 | 1,460 | 1,939 | |||

| 액제/기타 외용제라인 |

1,917 | 2,075 | 2,075 | |||

| 기타라인 | 37 | 37 | 32 | |||

| 합 계 | 127,235 | 129,855 | 89,918 | |||

주) 종속회사인 JW크레아젠(주)는 생산활동이 없어 기재를 생략합니다.

나. 당해 사업연도의 가동률

| (단위 : 시간, %) |

| 사업부문 | 사업소 | 회사명 | 43기 연간 가동 가능시간 |

43기 연간 실제 가동시간 |

평균 가동률 |

|---|---|---|---|---|---|

| 의약품 | 평택공장 | JW신약(주) | 1,856 | 2,477 | 133.5% |

※ 연고충전라인 생산기준

다. 생산설비 변동 내역

2017년 8월 자동선별기(SELMA 100H) 도입

2018년 8월 연고충전기(YT-3000)도입

2018년 10월 타정기(S250C-26)

2022년 5월 설명서자동부착기(CT-LB-120) 도입

2022년 8월 카톤밴딩기1, 카톤밴딩기2(ECMB-40) 도입

2023년 8월 자동A/G8(DMA-3000A) 도입

2023년 8월 자동A/G9(DMA-3000A) 도입

2023년 8월 카톤인쇄기(DCF-2500) 도입

2023년 8월 수동A/G10(DSA1000) 도입

2023년 8월 수동A/G11(DSA1000) 도입

2023년 12월 정제자동리프트(TL-120) 도입

2023년 12월 정제이송장치(HSD-1500) 도입

(3) 생산설비의 현황 등

가. 생산설비의 현황

※ 종속회사인 JW크레아젠(주)는 생산활동이 없어 기재를 생략합니다.

| [자산항목 : 토지] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

5,390.0 | 2,706 | - | - | - | 2,706 | - |

| 본사외 | 자가 보유 |

서울외 | 244.0 | 110 | - | - | - | 110 | - |

| 합 계 | 5,634.0 | 2,816 | - | - | - | 2,816 | - | ||

| [자산항목 : 건물] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

4,620.0 | 1,981 | - | - | 85 | 1,896 | - |

| 본사외 | 자가 보유 |

서울외 |

636.2 | 184 | - | - | 6 | 178 | - |

| 합 계 | 5,256.2 | 2,165 | - | - | 91 | 2,074 | - | ||

| [자산항목 : 구축물] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

24 | 53 | 140 | - | 8 | 185 | - |

| 본사외 | 자가 보유 |

서울외 |

- | - | - | - | - | - | - |

| 합 계 | 24 | 53 | 140 | - | 8 | 185 | - | ||

| [자산항목 : 기계장치] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

128 | 660 | 364 | - | 272 | 752 | - |

| 본사외 | 자가 보유 |

서울외 |

- | - | - | - | - | - | - |

| 합 계 | 128 | 660 | 364 | - | 272 | 752 | - | ||

| [자산항목 : 차량운반구] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(대) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

6 | 28 | 10 | - | 11 | 27 | - |

| 본사외 | 자가 보유 |

서울외 |

- | - | - | - | - | - | - |

| 합 계 | 6 | 28 | 10 | - | 11 | 27 | - | ||

| [자산항목 : 공구와기구] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

166 | 767 | 176 | - | 268 | 675 | - |

| 본사외 | 자가 보유 |

서울외 |

- | - | - | - | - | - | - |

| 합 계 | 166 | 767 | 176 | - | 268 | 675 | - | ||

| [자산항목 : 비품] | (단위 : 백만원) |

| 사업소 | 소유 형태 |

소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 보유 |

경기 평택 |

53 | 16 | 1 | - | 3 | 14 | - |

| 본사외 | 자가 보유 |

서울외 |

642 | 71 | 3 | 3 | 21 | 50 | - |

| 합 계 | 695 | 87 | 4 | 3 | 24 | 64 | - | ||

나. 설비의 신설ㆍ매입 계획 등

- 사업보고서 제출일 현재 진행중인 설비의 신설, 매입계획 등은 없습니다.

▶ JW생명과학

당사의 생산은 당진공장에서 이루어지고 있으며, 당진공장의 생산능력 및 생산실적에 관한 사항은 다음과 같습니다.

(1) 생산능력 및 생산능력의 산출근거

| (단위: 백만개) |

| 사업부문 | 품 목 | 사업소 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 의약품 |

T/F |

당진 | 81 | 79 | 78 |

|

PP |

21 | 21 | 20 | ||

|

TPN |

10 | 7 | 7 | ||

|

KLZ |

20 | 20 | 20 | ||

|

Hemo |

4 | 4 | 4 | ||

| 합 계 | 137 | 131 | 129 | ||

주1) 산출기준

- 각 라인별 대표품목 기준

- 평균 가동 시간 : 15Hr/일(실동시간), 조업일수 250일

- 시간당 생산량(포장기준 생산량 / 충전 가동시간) 을 기준으로 Capacity 산정

주2) 산출방법

- 시간당생산량(Hr/EA) X 15Hr X 조업일수(250일)

(2) 생산실적 및 가동률

가. 생산실적

| (단위: 백만개, 백만원) |

|

사업부문 |

품 목 |

사업소 |

2023년 |

2022년 |

2021년 |

|||

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

|||

|

완제 의약품 |

T/F |

당진공장 | 95 | 64,856 | 88 | 59,792 | 81 | 48,958 |

|

PP |

16 | 7,953 | 12 | 5,329 | 13 | 5,955 | ||

|

TPN |

5 | 52,395 | 5 | 43,612 | 4 | 40,533 | ||

|

KLZ |

19.8 | 10,786 | 21.1 | 9,385 | 19.5 | 8,677 | ||

|

Hemo |

3 | 15,630 | 3 | 13,938 | 3 | 12,648 | ||

|

합계 |

139 | 151,621 | 129 | 132,057 | 121 | 116,771 | ||

나. 당해 사업연도의 가동률

| (단위 : 시간, %) |

|

사업소 |

2023년 |

2023년 |

평균가동률 |

|---|---|---|---|

|

당진공장 |

3,840 | 3,840 | 100.0 |

(3) 생산설비의 현황 등

가. 생산설비의 현황

| [자산항목 : 토지] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 | 101,865 | 31,567 | 0 | 0 | 0 | 31,567 | - |

| [자산항목 : 건물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 | 52,812 | 36,360 | 0 | 0 | 2,388 | 33,972 | - |

| [자산항목 : 구축물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 등 | 35 | 3,434 | 1,453 | 2 | 773 | 4,112 | - |

| [자산항목 : 기계장치] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 등 |

1,093 | 50,481 | 2,235 | 162 | 8,904 | 43,650 | - |

| [자산항목 : 차량운반구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(대) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 등 |

15 | 190 | 0 | 0 | 77 | 113 | - |

| [자산항목 : 공구와기구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 등 |

1,406 | 3,863 | 2,745 | 0 | 1,548 | 5,061 | - |

| [자산항목 : 비품] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가보유 | 충남 당진 등 |

668 | 1,539 | 1,136 | 0 | 573 | 2,102 | - |

나. 설비의 신설ㆍ매입 계획 등

- 진행중인 투자

| (2023.12.31 기준) | (단위 : 백만원) |

| 구분 | 내용 | 금액 | 비고 |

|---|---|---|---|

| 당진공장 | 기타 | 673 | - |

| 합계 | 673 |

- | |

▶ JW바이오사이언스

(1) 영업설비 등의 현황

| [자산항목 : 토지] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사(공장) | 자가보유 | 충북 충주 | 17,792 | - | - | - | - | - | - |

| [자산항목 : 건물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 과천지점 | 임차 | 경기 과천 | - | - | - | - | - | - | - |

| 본사(공장) | 임차 | 충북 충주 | 733 | - | - | - | - | - | - |

| 창고 | 임차 | 경기 군포 | 1,488 | - | - | - | - | - | - |

| 가산지점 | 임차 | 서울 가산 | 1,598 | - | - | - | - | - | - |

| 합계 | 3,819 | - | - | - | - | - | - | ||

| [자산항목 : 구축물] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 과천지점 | 임차 | 경기 과천 | 5 | 17 | 28 | - | 2 | 43 | - |

| 본사(공장) | 자가보유 | 충북 충주 | 13 | 55 | - | 55 | - | - | - |

| 창고 | 임차 | 경기 군포 | 5 | 95 | - | 92 | 3 | - | - |

| 창고 | 임차 | 경기 화성 | 5 | 58 | 205 | 58 | 10 | 195 | - |

| 가산지점 | 자가보유 | 서울 가산 | 21 | 98 | 15 | - | 19 | 93 | - |

| 합 계 | 49 | 322 | 247 | 205 | 34 | 331 | - | ||

| [자산항목 : 기계장치] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사(공장) | 자가보유 | 충북 충주 | 41 | 4 | 4 | - | - | - | |

| 가산지점 | 자가보유 | 서울 가산 | 15 | 203 | 35 | 168 | - | ||

| 합 계 | 56 | 208 | - | 4 | 35 | 168 | - | ||

| [자산항목 : 차량운반구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(대) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사(공장) | 자가보유 | 충북 충주 | 10 | - | - | - | - | - | |

| 창고 | 임차 | 경기 화성 | 7 | 39 | 10 | - | 10 | 39 | - |

| 합 계 | 17 | 39 | - | - | 10 | 39 | - | ||

| [자산항목 : 공구와기구] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 과천지점 | 임차 | 경기 과천 | - | - | - | - | - | - | - |

| 본사(공장) | 자가보유 | 충북 충주 | 742 | 1,993 | - | 1,979 | 14 | - | - |

| 가산지점 | 자가보유 | 서울 가산 | 185 | 1,966 | 30 | - | 768 | 1,228 | - |

| 합 계 | 927 | 3,960 | 30 | 1,979 | 782 | 1,228 | - | ||

| [자산항목 : 비품] | (단위: 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(점) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비 고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 과천지점 | 임차 | 경기과천 | 82 | 33 | 7 | - | 19 | 20 | - |

| 창고 | 임차 | 경기화성 | 8 | - | 35 | - | 5 | 30 | - |

| 본사(공장) | 자가보유 | 충북충주 | 214 | 307 | - | 306 | - | - | - |

| 가산지점 | 자가보유 | 서울가산 | 33 | 203 | 25 | - | 61 | 167 | - |

| 합 계 | 337 | 542 | 67 | 306 | 85 | 217 | - | ||

4. 매출 및 수주상황

4-1. 매출에 관한 사항

(1) 매출 형태별 실적

| (단위 : 백만원, %) |

| 구 분 | 회사명 | 수출/ 내수 |

2023년 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 지주사업 | JW홀딩스 | 내수 | 37,611 | 100.0 | 35,705 | 100.0 | 28,410 | 100.0 |

| 의약품 | JW홀딩스 | 수출 | 49,252 | 99.1 | 54,392 | 95.7 | 50,905 | 91.4 |

| 내수 | 445 | 0.9 | 2,473 | 4.3 | 4,813 | 8.6 | ||

| JW중외제약 | 수출 | 29,786 | 4.0 | 28,780 | 4.3 | 26,253 | 4.4 | |

| 내수 | 712,980 | 96.0 | 648,107 | 95.7 | 575,562 | 95.6 | ||

| JW신약 | 수출 | - | - | - | - | - | - | |

| 내수 | 99,558 | 100.0 | 95,703 | 100.0 | 88,574 | 100.0 | ||

| JW생명과학 | 수출 | 9,344 | 4.6 | 10,626 | 5.8 | 8,403 | 5.1 | |

| 내수 | 193,697 | 95.4 | 174,249 | 94.2 | 155,706 | 94.9 | ||

| 진단 | JW바이오사이언스 | 수출 | - | - | 2,113 | 5.60 | 2,238 | 5.52 |

| 내수 | 46,467 | 100.00 | 35,616 | 94.40 | 38,308 | 94.48 | ||

(2) 판매경로 및 판매방법 등

[수 출]

가. 판매경로

- 직접수출: 90% 내외

- 간접수출: 10% 내외

나. 판매방법 및 조건

- 수출주문에 따른 수출용 생산, 선수금(T/T) 또는 신용장방식, 신용거래

(D/A, T/T after shipment) 등

다. 판매전략

ㄱ. 주요 핵심품목을 세계적인 마케팅 품목으로 육성

- 이미페넴 : 일본, 중국, 중남미, 동남아 등 직접 수출확대와 미국, 유럽, 호주등

(라이센스 아웃) 신규시장 진출 및 장기공급계약 체결

- 이트라코나졸 : 고수익 시장확대(일본, 동남아 등)와 미국시장 진출

ㄴ. 기술선도적인 고부가가치 수액 제품 수출확대

- 향후 시장을 주도할 고가의 콤비플렉스 제품등의 장기 공급계약등을 통한

시장진출로 매출증대 전략

ㄷ. 플랜트수출 : 국내의 기계설비와 아사의 오랜 제품생산 및 품질관리 노하우,

Film ,포장자재 등 Total service를 제공함으로써 사업분야 확대

ㄹ. 해외 현지 사무소 운영 및 외부 컨설팅 등을 통한 시장 진출 확대

[내 수]

| (기준일 : | 2023.12.31 | ) | (단위: %) |

| 유통별 | 매출비중 | 판매경로 | |

|---|---|---|---|

| 약국유통 | 도매유통 | 38.5 | 회사 → 도매상 → 약국 → 소비자 |

| 소매유통 | 6.7 | 회사 → 약국 → 소비자 | |

| 병원유통 | 일반병원 | 2.6 | 회사 → 병원 → 소비자 |

| 종합병원 | 52.2 | 회사 → 도매상 → 병원 → 소비자 | |

※ JW중외제약 전문의약품 기준

나. 판매방법 및 조건

- 의약품 도매상 및 병원, 약국의 주문에 의한 현금 및 외상판매

다. 판매전략

- 원내시장 및 원외시장 시장영역 확대를 통한 처방규모 확대

- 대형매출 품목에 대한 장기적 초대형 품목 육성 전략

- 새로운 시장 창출로 기존 품목의 한계극복

4-2. 수주상황등

(1) 주요 공급계약 체결 등

- 2013년 3월 13일 중국 Green Pine社와 당사의 수출 주력품목인 이미페넴(항생제) 공급계약(38백만불 규모)을 2013년 3월 체결하였습니다.

[관련공시 : 2013년 3월 13일-단일판매ㆍ공급계약 체결]

- 2013년 3월 25일 Hong Kong Wan He社와 잘코넥스 나잘스프레이(건비염치료제) 공급계약(6백만불 규모)을 체결하였습니다.

[관련공시 : 2013년 3월 25일-기타 주요경영사항]

- 2013년 7월 9일 일본 SKK社와의 전문의약품 제네릭 공동 연구개발 및 공급에 관한 계약을 체결하였습니다.

[관련공시 : 2013년 7월 9일-기타 주요경영사항]

- 2013년 7월 30일 미국 박스터社와 당사의 핵심 품목인 영양수액에 대해 전세계 지역을 대상으로 한 독점 수출계약을 체결하였습니다.

- 2020년 6월 1일 계약내용 일부 변경으로 판매·공급지역이 전 세계 지역에서 유럽, 오세아니아, 중동, 북아프리카 지역으로 변경되었습니다.

[관련공시 : 2013년 7월 31일-기타 주요경영사항]

[관련공시 : 2020년 6월 1일-[정정]기타 주요경영사항]

- 2017년 5월 24일 GLAND PHRAMA LIMITED(인도)와 어타페넴(항생제) 원료 공급계약(25.5백만불 규모)을 체결하였습니다.

[관련공시 : 2017.05.24-단일판매ㆍ공급계약 체결]

[관련공시 : 2022.05.25-[정정]단일판매ㆍ공급계약 체결]

- 2020년 10월 26일 Shandong Luoxin Pharmaceutical Group Stock Co., Ltd.(중국)와 종합영양수액(위너프) 기술수출 및 독점판매 계약(39백만불 규모)을 체결하였습니다.

[관련공시 : 2020.10.26-투자판단 관련 주요경영사항]

5. 위험관리 및 파생거래

5-1. 위험관리

(1) 주요시장위험

원재료 중 일부를 일본 등 해외거래처에서 수입하고 있어 국내업계의 상황과는 무관하게 환율로 인한 원재료 가격의 변동폭이 존재하며 당사의 원가절감노력보다 빠르게 원재료 가격이 상승할 경우 당사의 이익률에 부정적인 영향을 미칠 수도 있습니다.

또한, 해외매출은 주로 미달러화로 이루어지며, 원재료 구매대금 지급은 주로 미달러화와 엔화로 결제가 이루어지고 있어 원가 구성통화와 매출통화가 다르기 때문에 당사의 영업이익은 두 통화간의 환율변동에 영향을 받을 수 있습니다.

(2) 위험관리방식

시장위험 중 수입 원재료 가격과 관련하여 국내업계의 상황과는 무관하게 환율상승으로인한 가격 상승이 지속될 수 있기 때문에 당사가 통제가능하지 않은 측면에 대해서는 위험관리가 어렵습니다.

그러나 이러한 환거래 위험을 사전에 예방하고 사후에 대처하기 위하여 해외거래처와 정기적인 정보교류와 환율변동에 따른 원료가격 조정, 결제시기 조정 등을 실시하고 있으며,사내관련 부서와도 정례적인 회의를 통하여 환위험을 사전에 감지할 수 있도록 노력하고 있습니다. 또한 내부적으로 지속적인 원가절감노력 및 기술개발을 진행 중에 있습니다.

5-2. 파생상품등 거래현황

※ 해당사항없음

6. 주요계약 및 연구개발활동

6-1. 경영상의 주요계약 등

▶ JW홀딩스

① 당사는 2020년에 미국에 소재한 Baxter사와 수액 독점 수출계약을 체결하였습니다. 동 계약으로 인하여, Baxter사는 미국내 SGP(Sodium glycerophosphate)에 대한 판매에 대한 독점적 권리를 확보하였습니다. 당사는 반환조건 없는 계약금(Upfront payment) USD 2,500,000을 2020년에 일시에 수령하였으며, 계약과 관련된 의무가 종료될 때까지 수익을 이연하였습니다. 또한, 회사는 규제당국의허가 및 상업화에 성공할 경우 최대 USD 3,000,000 규모의 마일스톤 금액(Milestone payment)을 수령할 수 있습니다.

② 당사는 2020년에 중국에 소재한 Shandong Luoxin사와 10년간 기술수출 및 독점 판매계약을 체결하였습니다. 동 계약으로 인하여, Shandong Luoxin사는 중화인민공화국(홍콩 및 마카오 포함)내 지질 함유 오메가3 종합영양수액 "위너프"에 대한 개발 및 상업화에 대한 독점적 권리를 확보하였습니다.

당사는 반환조건 없는 계약금(Upfront payment) USD 5,000,000을 2020년에 일시에 수령하였으며 전기에 수익으로 인식하였습니다. 또한, 회사는 규제당국의 허가 및 상업화에 성공할경우 최대 USD 34,000,000규모의 마일스톤 금액(Milestone payment)을 수령할 수 있습니다.

▶ JW중외제약

(1) 경영상의 주요계약 등

1) 라이센스 아웃(License Out)

최근 5사업연도 내에 체결한 주요계약 사항은 다음과 같습니다.

| 계약상대방 | 항 목 | 주요내용 |

|---|---|---|

| Nanjing SIMCERE Dongyuan Pharmaceutical Co |

계약목적 | 통풍 치료제인 URC 102의 중화인민공화국(중국본토, 홍콩 및 마카오 포함)에서 URC 102 에 대한 독점적 권리를 갖고 임상시험, 허가, 생산, 상업화 등을 할수 있는 독점 라이선스 부여 |

| 체결시기/기간 | 2019년 9월 27일 ~ 계약일로부터 해당제품에 대한 특허의 만료일 또는 최초 상용 매출일부터 10년중 가장 늦게 도달하는 시점까지 | |

| 계약금액 | US$70,000,000 | |

| 기타 주요내용 | N/A |

주) Leo Pharma 계약 건은 2023년 10월 20일 계약 해지 통지를 받았으며 이에 합의하여 모든 권리를 반환 받기로 함

[관련공시 2023.10.20 투자판단관련주요경영사항]

(가) 품 목: URC 102

| 1. 계약상대방 | Nanjing SIMCERE Dongyuan Pharmaceutical Co. Ltd. (중국) |

| 2. 계약내용 | SIMCERE사는 중화인민공화국(중국본토, 홍콩 및 마카오 포함)에서 URC 102 에 대한 독점적 권리를 갖고 임상시험, 허가, 생산, 상업화 등을 진행 |

| 3. 대상지역 | 중화인민공화국(중국본토, 홍콩 및 마카오 포함) |

| 4. 계약기간 | 계약체결일 : 2019.09.27 계약종료일 : 계약일로부터 해당제품에 대한 특허의 만료일 또는 최초 상용 매출일부터 10년중 가장 늦 게 도달하는 시점까지 |

| 5. 총 계약금액 | US$ 70,000,000 / 로열티 별도 |

| 6. 수취금액 | <반환의무 없는 금액> 계약금(Upfront Payment) : US$ 5,000,000, 2019년 11월 수취완료 |

| 7. 계약조건 | 계약금: US$ 5,000,000 (반환의무 없음) 마일스톤 기술료: 개발, 허가 및 매출에 따른 단계별 마일스톤 총 US$ 65,000,000 수취 예정 경상기술료(Royalty): 순매출액에 따라 경상기술료(Royalty) 수취 예정 |

| 8. 대상기술 | 통풍 치료제 'URC 102’ |

| 9. 경과 | 마일스톤(Milestone) 168만달러 2021년 3월 수취 완료 |

2) 라이센스 인(License In)

최근 5사업연도 내에 체결한 주요계약 사항은 다음과 같습니다.

| 계약상대방 | 항 목 | 주요내용 |

|---|---|---|

| C&C 신약연구소 |

계약목적 | STAT3 타깃 표적항암제 'ST-2286' 도입 개발 협약 |

| 체결시기/기간 | 2020-06-17 | |

| 계약금액 | N/A | |

| 기타 주요내용 | STAT3를 억제하는 새로운 기전의 혁신신약 후보물질이며 삼중음성유방암을 비롯한 위암, 대장암 등 고형암을 적응증으로 하고있습니다. C&C신약연구소가 진행한 전임상 결과 STAT3에 대한 우수한 선택성이 확인됐습니다. 특히 삼중음성유방암에 강력한 효능을 나타냈습니다. 아직까지 전 세계적으로 미충족 의료수요가 매우 높은 영역으로 판단하고 있습니다. 해당 물질은 2023년 12월 식약처에 임상 1상 IND를 제출하였습니다. | |

| Kissei Pharmaceutical | 계약목적 | 만성 면역성 혈소판 감소증(ITP) 치료제인 포스타마티닙에 대한 국내 개발 및 판매 권한 확보. |

| 체결시기/기간 | 2021-06-28 | |

| 계약금액 | N/A | |

| 기타 주요내용 | N/A |

▶ JW신약

(1) 판매계약

| 회사명 | 계약상대방 | 항 목 | 주요내용 |

|---|---|---|---|

| [지배회사] JW신약(주) |

SMB Laboratories (벨기에) |

계약목적 | 여드름 치료제 isosupra공급계약 |

| 체결시기/기간 | 2008.9.18/계약후 5년(2년씩 자동연장) | ||

| 계약금액 | 40,000euro | ||

| 기타주요내용 | - | ||

| Kaken (일본) |

계약목적 | 항진균제 Butenafine공급계약 | |

| 체결시기/기간 | 2009.3.18/계약후 5년(1년씩 자동연장) | ||

| 계약금액 | - | ||

| 기타주요내용 | - | ||

|

SK바이오사이언스 (한국) |

계약목적 |

대상포진바이러스백신 스카이조스터주 판매계약 |

|

|

체결시기/기간 |

2020.07.17/계약후 1년(1년씩 자동연장) |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

한국바이오켐제약 (한국) |

계약목적 |

고지혈증 치료제 뉴브릭이에이치정 판매계약 |

|

|

체결시기/기간 |

2021.02.03/계약후 4년(1년씩 자동연장) |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

휴온스 (한국) |

계약목적 |

당뇨병성망막병증 도베라정 공급계약 |

|

|

체결시기/기간 |

2021.09.30/계약후 3년 (1년씩 자동연장) |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

JW중외제약 (한국) |

계약목적 |

리바로,리바로브이, 리바로젯,트루패스, 가드메트, 가드렛 공동판매계약 (기존 계약변경사항 추가체결) |

|

|

체결시기/기간 |

2021.10.01 |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

SK바이오사이언스 (한국) |

계약목적 |

AdvanSure COVID-19 Rapid Ag test 판매계약 |

|

|

체결시기/기간 |

2022.03.30/계약후 1년 (1년씩 자동연장) |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

지엘에이치 (한국) |

계약목적 |

소염진통제 이부피펜주 공급계약 |

|

|

체결시기/기간 |

2022.07.01/계약후 5년 |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

지엘파마 (한국) |

계약목적 |

혈액응고제 멜란사민캡슐 판매계약 |

|

|

체결시기/기간 |

2022.07.07/계약후 5년 (1년씩 자동연장) |

||

|

계약금액 |

- |

||

|

기타주요내용 |

- |

||

|

갈더마코리아㈜ (한국) |

계약목적 | 엘-크라넬알파액0.025%, 로세릴네일라카 상품판매계약 | |

| 체결시기/기간 | 2023.03.10 / 계약 후~2024.12.31 (1년씩 자동연장) | ||

| 계약금액 | - | ||

| 기타주요내용 | - | ||

|

피에르파브르 더모코스메틱 코리아 (한국) |

계약목적 | 듀크레이네옵티드엑스퍼트 상품판매계약 | |

| 체결시기/기간 | 2023.12.07~2026.12.31 | ||

| 계약금액 | - | ||

| 기타주요내용 | - |

(2) 기타계약

| 회사명 | 계약상대방 | 항 목 | 주요내용 |

|---|---|---|---|

| [지배회사] JW신약(주) |

Gerot (오스트리아) 제삼바이오잠 (Agent) |

계약목적 | 업무협력계약 - 비만치료제 'Adipex Retard(Phentermine resinate)' 허가/판매 |

| 체결시기/기간 | 2007.12.7/계약후 5년(1년씩 자동연장) | ||

| 계약금액 | \60,000,000 | ||

| KURE.AI |

계약목적 | CAR-NK 세포치료제 공동연구 | |

| 체결시기/기간 | 2023.12 / 2023.12.23 ~ 2024.09.30(10개월) | ||

| 계약금액 | $800,000 | ||

| 기타 주요내용 | - | ||

| [종속회사] JW크레아젠(주) |

오가노이드사이언스㈜ |

계약목적 | ATORM-C 제조 및 시험업무 |

| 체결시기/기간 | 2022.02 / 2022.02.17 ~ 2023.02.16(12개월) | ||

| 계약금액 | 89,000천원 | ||

| 기타 주요내용 | - |

▶ JW생명과학

(1) 경영상의 주요계약 등

가. 기술제휴계약 총괄표

| 품목 | 계약상대방 | 계약목적ㆍ조건 등 상세내용 | 계약체결일 | 계약종료일 | 계약금액 | 진행경과 등 비고 |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

※ 공시서류 작성기준일(2023.12.31) 이후 변동사항 없음.

나. 판매계약 총괄표

| 품목 | 계약상대방 | 계약목적ㆍ조건 등 상세내용 | 계약체결일 | 계약종료일 | 계약금액 | 진행경과 등 비고 |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

※ 공시서류 작성기준일(2023.12.31) 이후 변동사항 없음.

다. 기타계약 총괄표

| 품목 | 계약상대방 | 계약목적ㆍ조건 등 상세내용 | 계약체결일 | 계약종료일 | 계약금액 | 진행경과 등 비고 |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

※ 공시서류 작성기준일(2023.12.31) 이후 변동사항 없음.

라. 라이센스아웃(License-out) 계약

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 수취금액 | 진행단계 |

|---|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - | - |

※ 공시서류 작성기준일(2023.12.31) 이후 변동사항 없음.

마. 라이센스인(License-in) 계약

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 지급금액 | 진행단계 |

|---|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - | - |

※ 공시서류 작성기준일(2023.12.31) 이후 변동사항 없음.

6-2. 연구개발활동

▶ JW중외제약

(1) 연구개발 담당조직 및 연구개발활동의 개요

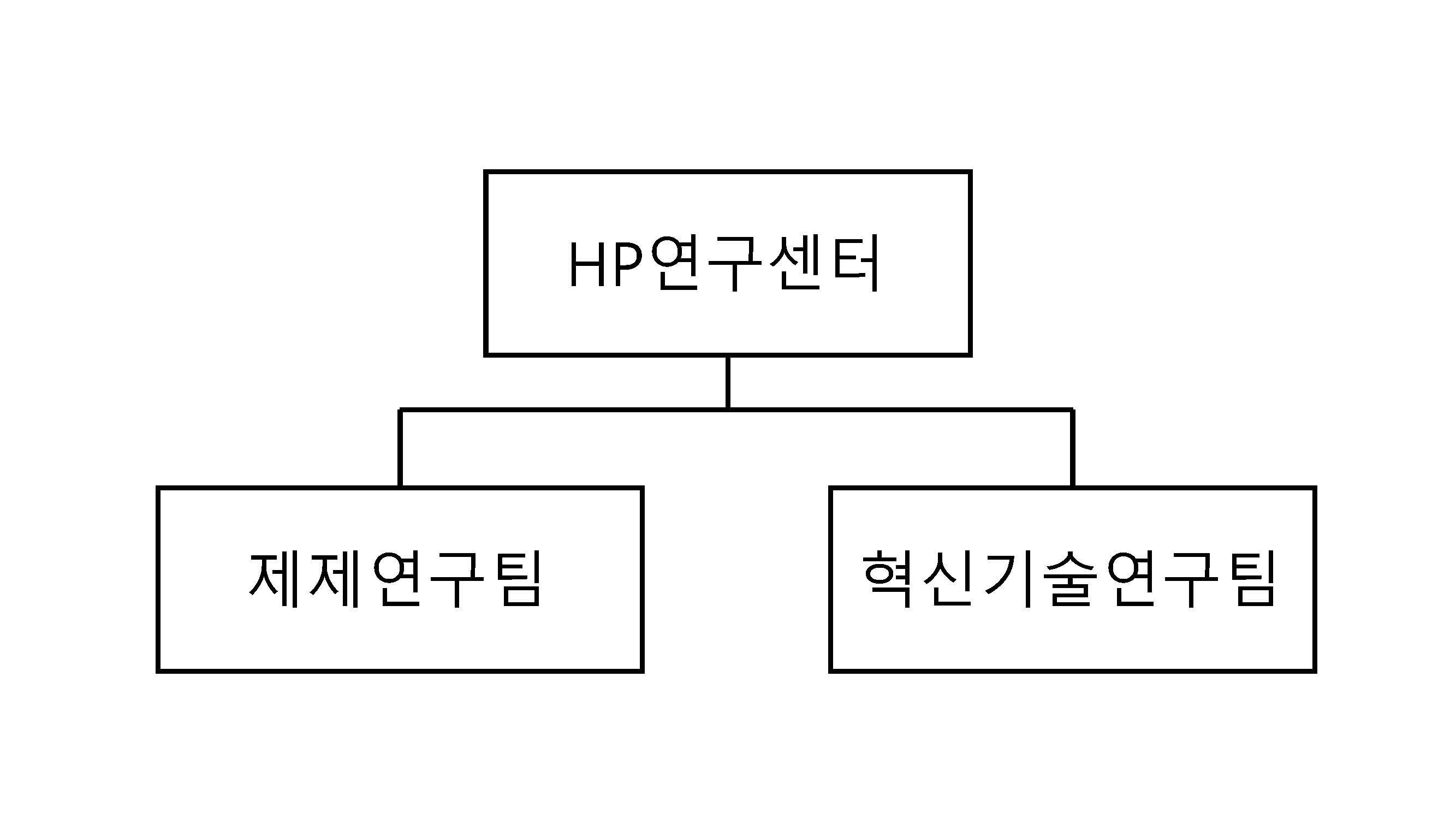

|

|

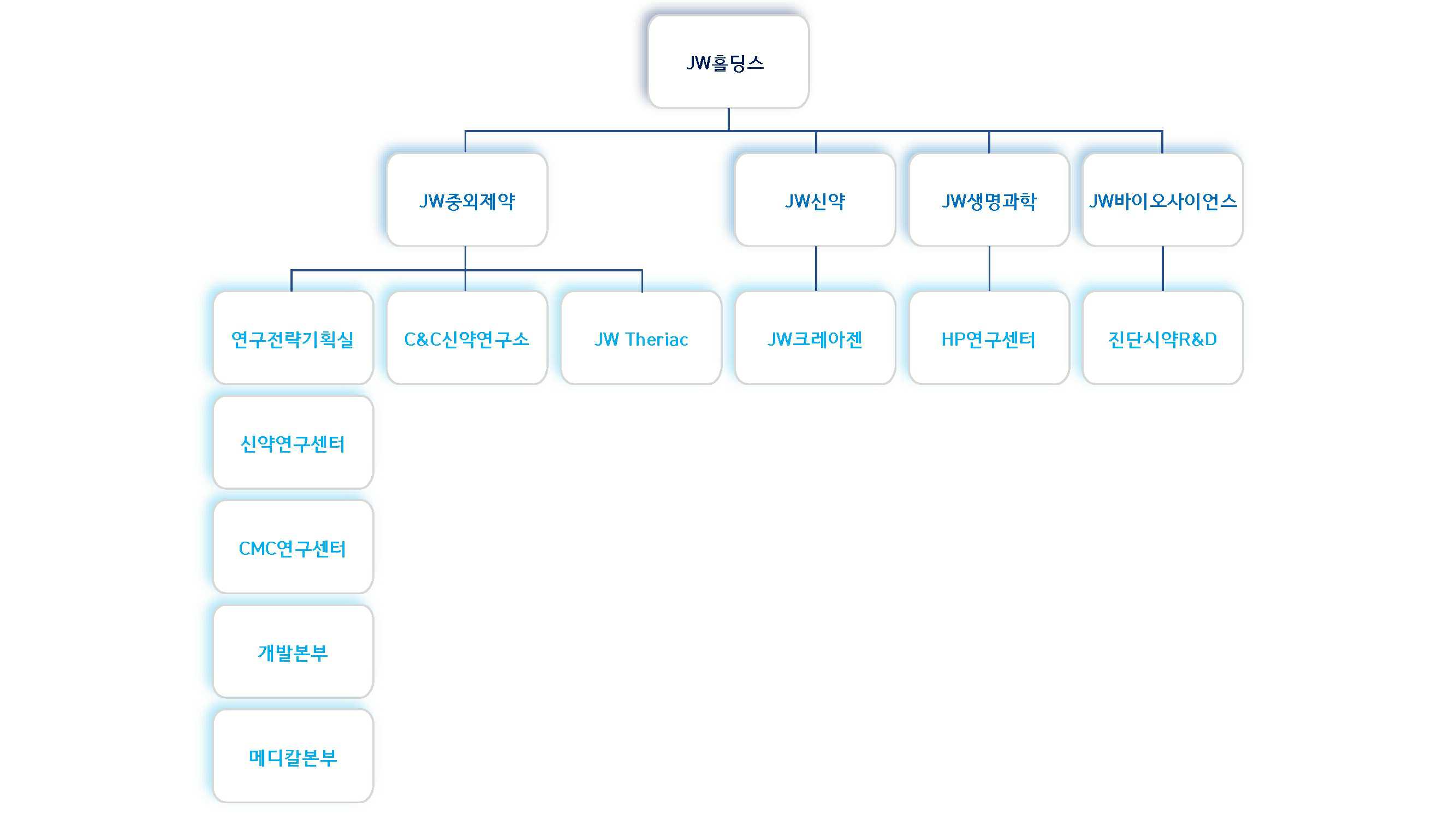

R&D조직도 |

글로벌 혁신 신약 연구개발, 의약품 원료 합성 및 제형 기술을 기반으로 국내 제약업계에 연구개발이라는 개념을 선도적으로 이끌어 온 JW중외제약은 자체 기술 개발뿐만 아니라 남보다 한발 앞선 전략적인 기술 제휴 및 도입을 통해 끊임없는 발전을 이루어왔습니다.

(가) 연구소 현황

JW중외제약은 체계적이고 획기적인 제약 기술개발을 위해 1983년 중앙연구소(現 신약연구센터, CMC연구센터)를 설립하였고, 1992년에는 쥬가이제약과 함께 국내 최초의 신약 전문 연구개발벤처기업인 C&C신약연구소를 설립하였으며,

2019년 12월 쥬가이제약으로부터 지분인수를 하여 종속회사로 편입되었으며,

또한 지속적으로 신약연구센터가 치료 의약품 분야에서 쌓아온 역사와 뛰어난 노하우를 바탕으로 혁신신약(First-in-Class)을 개발하기 위해 끊임없는 연구와 노력을 전개하고 있으며, Wnt 신호전달 조절 항암제와 아토피성피부질환 면역치료제 및 재생의학에 기반한 탈모치료제 등을 자체 개발하여 유수한 글로벌 파트너와 공동 연구 개발에 매진하고 있습니다.

한-미-일3개국에 걸친 글로벌 R&D 네트워크를 바탕으로 암이나 당뇨와 같은 난치성질환 치료제 개발과 과거에는 기술적으로 접근하기 어려웠던 신개념 의약품 개발을 위해 많은 노력을 기울이고 있습니다.

(나) 핵심 연구인력 현황

(기준일:2023.12.31)

| 직위 | 성명 | 담당업무 | 주요 경력 | 주요 연구실적 |

|---|---|---|---|---|

| CTO | 박찬희 | 신약연구총괄 | 서울대학교 약학 박사(2007) C&C신약연구소 (1996-2018) JW중외제약 CTO(2018~) 겸. C&C신약연구소 대표이사 겸. JW크레아젠 대표이사 |

[논문] 1)Discovery of a Novel Highly Selective Histamine H4 Receptor Antagonist for the Treatment of Atopic Dermatitis. (J. Med. Chem., 2018) 2) Identification, Biological Activity and Mechanism of the Anti-ischemic Quinolone Analog. (Bioorg. Med. Chem. 2007) 3) Palladium-catalyzed arylation of allylic diols: highly selective synthesis of phenyl-substituted allylic diols. Tetrahedron Letters 1995, 36(35), 6287-6290 4) Palladiumcatalyzed coupling of allylic cyclic carbonates with iodobenzene and hypervalent iodonium salts. Tetrahedron Letters 1995, 36(44), 8047-8050. |

| 개발본부장 | 김진숙 | 개발총괄 | 서울대 약학과(1988) JW중외제약 헬스케어사업본부장 (2015~2018) JW중외제약 개발본부장 겸 메디칼본부장(2018~2020) JW중외제약 개발본부장(2020~) |

- |

| 메디칼본부장 | 조두연 | 임상총괄 | 아주대학교 의학 박사(2015) 아주대학교병원(2010~2016) 차의과학대학교(2016~2020) 디티앤사노메딕스(2020~2021) JW중외제약 메디칼본부장(2021~) |

- |

(다) 연구개발 성과

혁신 신약 개발 및 글로벌 시장 진출에 중점을 두고 기반 핵심기술 구축 및 기반 기술을 이용한 연구 개발의 성과로 2012년 "혁신형 제약기업 선정" 및 "우수기술 연구센터"로 선정되는 성과를 이루었습니다.

의약품 원료 관련 성과로는 양성전립선비대증 치료제인 Finasteride에 대한 원료 연구개발을 완료하였고, 핵심기술 구축 전략으로는 항진균제, 항생제의 핵심 중간체 연구 결과에 따른 적용 범위 확대와 사업성 평가를 진행하고 있습니다.

또한 항생제 Imipenem 전 공정 합성에 성공, 국산화 하는 업적을 이룩하여 산업기술분야의 최고권위 시상인 'IR52 장영실상' 수상과 함께 차세대 세계일류상품으로 지정되었으며, 고부가가치 산업으로서의 비즈니스 기회 창출이란 점에서 국내외의 높은 평가를 받았습니다.

(라) 주요 임상 과제

<JW0061>

Wnt 신호전달을 억제하는 표적항암제의 적응증을 확대해나가는 한편, Wnt 신호전달을 이용한 다른 분야로의 확장도 진행하고 있습니다. 2017년 11월 발표한 JW0061(CWL080061)은 Wnt 신호전달을 촉진시켜 모발 재생을 유도하는 신개념 탈모 치료제입니다.

JW중외제약은 펜실베니아대 의대와의 공동연구를 통해 JW0061(CWL080061)의 의약품 및 기능성 화장품에 대한 임상시험을 진행할 예정이며, Wnt 신호전달경로를 활성화시키는 연구를 통해 골다공증, 피부재생 분야로 신약 개발 영역을 확대해 나갈 예정입니다. CWL080061 코드명은 JW0061로 변경 되었습니다.

<URC102>

2010년 C&C신약연구소에서 개발한 통풍치료제(URC-102)는 임상시험 1상을 성공적으로 마치고 2014년 4월 임상시험 2상 IND 승인을 받았으며, IRB를 거쳐 2017년 3월 통풍환자를 대상으로 임상 2상을 완료하였습니다. URC-102는 기존 통풍치료제와는 다른 요산저하 메커니즘을 가지며, 2017년 11월 미국 류마티스 학회(ACR: American College of Rheumatology)에 참석하여 임상 1/2a 상 결과를 발표하였고 기존 치료제 대비 적은 부작용 등 우수한 효과 및 안정성을 나타내 통풍 치료에 새로운 전기를 마련할 획기적인 약물로 주목 받았습니다. 현재,통풍환자 대상으로 2b상 임상시험을 진행중에 있으며, 2019년 9월 중국 SIMCERE社 기술이전 계약 체결을 완료하였습니다. 2020년 12월 Key Result를 확인하였습니다. 2021년 3월 16일 국내 임상 2상 시험의 성공적인 종료로 공시한 바 있습니다. 해당 임상에서 위약대비 통계적으로 유의한 결과를 얻어내었다고 평가하고 있습니다. 마일스톤으로 168만달러를 2021년 3월에 수취완료하였으며, 현재는 국내외 KOL과 임상 개발을 논의 중에 있습니다. 추가적으로 2021년 9월 부터 신장애 영향 평가를 위한 1상을 진행 중에 있습니다. 또한 2022년 11월 다국가 임상 3상을 한국식약처로부터 승인 받았으며 공시기준일 현재 현재 대만식약처 및 싱가포르 보건과학청에 3상 임상 신청을 승인 받았습니다.

<JW1601>

아토피성 피부염 치료제 JW1601는 아토피성피부염을 유발하는 면역세포의 활성과이동을 차단하고, 가려움증을 일으키는 신호전달을 억제하는 혁신신약 후보물질입니다. 또한, 새로운 적응증인 콜린성 두드러기 치료효과 확인을 위한 임상 2a상 시험계획을 독일식약청(BfArM)에서 승인받았으며, 2022년 6월 탐색적 2a임상시험이 종료되었습니다. 2023년 10월 Leo Pharma 에서 2a/b상을 종료하였으며 계약 해지 통지를 받았습니다. 해당 연구과제는 현재도 계속 진행 중에 있으며 연구가 최종적으로 완료 될 경우 First-in-class 로 STAT 활용 연구개발에 큰 발전을 기여할 것으로 보입니다.

<JW2286>

2020년 6월, 자회사인 C&C신약연구소에서 발굴한 STAT3를 타겟으로 하는 JW2286(코드명) 등 관련 물질에 대한 권리를 취득했습니다. JW2286은 STAT3를 억제하는 새로운 기전의 혁신신약 후보물질이며 삼중음성유방암을 비롯한 위암, 대장암 등 고형암을 적응증으로 하고있습니다. C&C신약연구소가 진행한 전임상 결과 STAT3에 대한 우수한 선택성이 확인됐습니다. 특히 삼중음성유방암에 강력한 효능을 나타냈습니다. 아직까지 전 세계적으로 미충족 의료수요가 매우 높은 영역으로 판단하고 있습니다. 현재 GLP tox 용량 설정 및 최적 제형 선정을 완료하였고 최근 JP Morgan healthcare conference에도 출품한 바 있으며 머크와 업무협약을 하고 있습니다.

추가적으로 연구 자회사인 C&C신약연구소의 'STAT3' 타깃 아토피 피부염 혁신 신약 연구가 2021년도 국가신약개발사업 과제로 최종 선정되었고 2023년 12월에는 식품의약품안전처에 임상1상 시험계획(IND)을 제출하였습니다.

(마) 주요 연구개발 과제 진행 현황

가) 품목(과제): JW1601 아토피 피부염 치료제

| ① 구 분 | 화학합성 신약 |

| ② 적응증 | 중등도 이상의 아토피 피부염에서 염증과 가려움증 개선 |

| ③ 작용기전 | H4R antagonist |

| ④ 제품의 특성 | 기존의 아토피 피부염 표준치료제와의 차별점: 기존의 약제들은 가려움증에 대한 효능이 부족하거나 유효성이 입증되지 않았으나, H4R antagonist인 본 약제는 염증 및 가려움증 모두에 효과를 보일 것으로 기대됨. 경쟁 H4R antagonist와의 차별점: 경쟁약제들은 화합물 구조에서 기인하는 것으로 추정되는 무과립구증(Agranulocytosis)의 독성이 있으나, 본 약제는 이와는 다른 구조를 기반으로 하여 해당 독성발생의 가능성은 낮을 것으로 예상됨. |

| ⑤ 진행경과 | JW중외제약) 2020.06.15 임상시험 결과보고서 최종화 레오파마) 아토피 피부염 적응증의 2b 임상시험 완료 후 'JW1601' 반환 |

| ⑥ 향후계획 | 새로운 개발 계획 검토 |

| ⑦ 경쟁제품 | Dupilumab (Sanofi/Regeneron) / Anti-IL-4Rα inhibitor/ SC injection/ 2017 FDA, 2018 MFDS 승인 출시 / 중등증 이상의 아토피 피부염에서 사용, 고가 ZPL-3893787 (Pfizer/Ziarco) / H4R antagonist/ Oral administration/ 노바티스 주도로 핀란드,독일,영국에서 아토피 피부염 대상 Phase II 연장시험 2019.04 시작(2022 FDA 제출목표) → 개발중단 MM-36(Otsuka Pharmaceutical/Medimetriks Pharmaceuticals) / PDE 4 inhibitor / topical application / 2019.12 일본에서 Phase III 완료, 2022.10 미국 phase III 시작(청소년, 어린이, 노인, 성인대상) (Acrotech Biopharma 시행), 2023.01 한국, 중국에서 Phase III 시작(Otsuka 시행) E-6005(Eisai Co Ltd) / PDE 4 inhibitor / topical application / 2021 소아,청소년 대상 phase II 북미 시행 중단, 2021 일본 Phase I/II 중단 |

| ⑧ 관련논문 등 | J Med Chem. 2018 Apr 12;61(7):2949-2961. doi: 10.1021/acs.jmedchem.7b01855. Epub 2018 Apr 3. |

| ⑨ 시장규모 | 2015년 GlobalData에 따르면 2014년 7 Major Market에서 아토피 피부염 치료제의 전체 시장은 약 $3.6B이었으며, 2024년도에는 약 $7.3B까지 증가할 것으로 예상되었음 (CAGR:7.5%) |

| ⑩ 기타사항 | - |

주) Leo Pharma 계약 건은 2023년 10월 20일 계약 해지 통지를 받았으며 이에 합의하여 모든 권리를 반환 받기로 함

[관련공시 2023.10.20 투자판단관련주요경영사항]

나) 품목(과제): URC 102 통풍치료제

| ① 구 분 | 화학합성 신약 |

| ② 적응증 | 통풍 및 고요산혈증 |

| ③ 작용기전 | hURAT1를 선택적으로 저해하는 경구 투여 가능한 요산배설촉진제(Uricosurics) |

| ④ 제품의 특성 | URC102의 활성성분인 UR-1102는 URAT1에 대해 강한 저해활성을 갖고 있으며, 동시에 benzbromarone에 비해 높은 선택적 저해활성이 있다는 점이 in vitro 시험을통해 증명되었으며 benzbromarone에 비해 더욱 강한 요산배설촉진작용과 혈중요산 감소작용을 나타낸다는 것이 원숭이를 사용한 실험에서 확인된 바 있음. 또한 반응성대사물의 생성시험, 간의 미토콘드리아 손상시험을 통해 현행 요산배설촉진제의 단점인 간장애 위험을 줄일 수 있는 가능성도 시사됨 현재 처방 가능한 통풍 및 고요산혈증 치료제에는 요산생성억제제의 부작용 문제와 치료 효과에 한계가 있다는 점, 또한 요산배설촉진제는 중대한 간장애 문제와 사용 가능한 국가가 한정되어 있다는 점 등이 있어서, 통풍 및 고요산혈증 치료에 큰 한계점이 있음. 더욱 안전하고 효과적인 URC102의 개발은 통풍 및 고요산혈증치료 선택의 폭을 넓혀주고, 현재의 통풍 및 고요산혈증의 치료 한계를 극복할 수 있는 가능성도 기대됨. |

| ⑤ 진행경과 | Phase 1 / Phase 2a 완료 Phase 2b 결과보고서 완료(2021년 3월) * 3상 임상시험의 한국인 대상자 모집, 등록 및 투약 중 * 3상 임상시험계획에 대해 23.08.15 대만, 23.09.18 태국, 23.09.22 싱가폴 차례로 해당국가의 허가 관청으로부터 승인 받음. 현재 기관별 심의 및 환자 모집 개시준비 중임. 전세계 혹은 지역 협력사 탐색 중, 2019.09. License out 중국 시장(회사명: Simcere) |

| ⑥ 향후계획 | ~ 2024: 대상자 모집 지속적으로 라이선스 아웃/파트너링 추진 |

| ⑦ 경쟁제품 | 판매중 Allopurinol / Xanthine oxidase inhibitors(XOis) / Hypersensitivity 부작용 Febuxostat / Xanthine oxidase inhibitors(XOis) / CV 위험성 Probenecid / Uricosurics / XOis에 추가하여 사용 Benzbromarone / Uricosurics / 전격성 간염 발생으로 미국, 프랑스 등지에서 퇴출 Lesinurad / Uricosurics / 신성 이상반응 염려, XOis에 추가하여 사용 Dotinurad / Uricosurics / 2020 일본 시판승인 시험중 Arhalofenate / Uricosurics / XOis에 추가하여 사용/ 2019 Phase II 중단 Tigulixostat / Xanthine oxidase inhibitors(XOis)/ LG 화학/ 2022.11 Phase III 미국에서 진행중 |

| ⑧ 관련논문 등 | 2017년 미국 류마티스학회 URC102 임상 1상 및 2a상 포스터 발표 phase 1 study에 대한 PK결과 Rheumatology (Oxford). 2019 Nov 1;58(11)1976-1984 논문 발표 |

| ⑨ 시장규모 | 전 세계적으로 15 세이상에서 통풍이 3,400 만 건이 있었으며 2025년까지 환자 수가 3790 만 명으로 증가할 것으로 예측됨. 통풍 환자 치료의 시장 규모는 2024 년에 $ 2,011M가 될 것으로 예상. |

| ⑩ 기타사항 | Phase 2a까지 chugai 공동 개발, 이후 Phase 2b 이후 부터는 JW중외제약 단독 개발. |

다) 품목(과제): JW2286 STAT3 inhibitor

| ① 구 분 | 화학합성 신약 |

| ② 적응증 | STAT3 표적 항암제 |

| ③ 작용기전 | STAT3를 선택적이고 효과적으로 억제해 다양한 고형암의 의학적 미충족 수요를 해결 |

| ④ 제품의 특성 | JW2286은 암세포의 신호전달에 대한 배경 지식을 기반으로 개발된 경구용 저분자 표적항암제임. 약물의 타겟인 STAT3는 기전적으로 위암, 대장암, 삼중음성유방암 등 다양한 고형암종에서 높은발현을 보이고, 종양의 성장, 전이, 약물 내성에 깊이 관여하고 있음. JW2286은 주 타겟 질환에서 STAT3를 타겟팅하는 명확한 작용기전을 기반으로 우수한 단제 효능,종양의 면역 미세환경 조절 특성을 이용한 면역항암제와의 병용 효능 그리고 바이오마커 전략을 확보하였음. |

| ⑤ 진행경과 | Phase 1 first in human study 2023.12.11 식약처에 임상시험계획신청함 |

| ⑥ 향후계획 | ~ 2025: 대상자 모집 및 투약 |

| ⑦ 경쟁제품 | TTI-101 (Tvardi Therapeutics, Phase1/2), OPB-111077 (Otsuka Pharmaceutical, Phase 1), WP1066 (Moleculin Biotech, Phase 1), MOL-4239 (Moleculin Biotech, Phase 1), KT333 (AstraZeneca, Phase 1) |

| ⑧ 관련논문 등 | - |

| ⑨ 시장규모 | 해외 7개국에서 CRC 치료시장 : 2022년 약 6.8조원 ($5,067M)에서 연평균 약 7%씩 성장하여 2031년 약12.6조원($9,318M)으로 증가할 것으로 전망 |

| ⑩ 기타사항 | 23.12.22 국가신약개발사업단과 'JW2286'의 연구개발 협약 체결 |

라) 품목(과제): 리바로 3제 복합제 고혈압/고지혈증치료제

| ① 구 분 | 화학합성 개량신약 |

| ② 적응증 | 고혈압/고지혈증 |

| ③ 작용기전 | Pitavastatin/Valsartan/Amlodipine 복합제 - HMG-CoA 환원효소 억제제: HMG-CoA 환원효소를 억제하여 혈중 이상지질의 농도를 낮춤. - ARB(angiotensin Ⅱ receptor blocker): 안지오텐신2는 AT1수용체와 결합해 혈관을 수축시켜 혈압을 높임. ARB는 이 결합 과정을 차단해 동맥/정맥 모두 이완시켜 혈압을 낮춤. - CCB(calcium channel blocker): 칼슘채널을 통해 칼슘의 유입을 막아 혈관을 수축하는 근육을 이완시켜 혈압을 낮춤. |

| ④ 제품의 특성 | 동반발병률이 높은 고혈압 고지혈 동반 환자의 복용편의성 개선 및 심혈관계 질환발생 예방을 위한 리바로 3제 복합제 유일한 Pitavastatin 성분으로 당뇨 위험성이 있는 환자에 적합 Amlodipine과의 약물상호작용 안전성 확보 |

| ⑤ 진행경과 | [3상] 결과보고서 완료(2023년 5월) [BE 1상] 결과보고서 완료(2023년 11월) |

| ⑥ 향후계획 | 2025년 발매 예정 |

| ⑦ 경쟁제품 | 아모잘탄 큐(한미; Rosuvastatin/Losartan/Amlodipine) 듀카로(보령; Rosuvastatin/Fimasartan/Amlodipine), 올로맥스(대웅; Rosuvastatin/Olmesartan/Amlodipine) 텔로스톱 플러스(일동; Rosuvastatin/Telmisartan/Amlodipine) 듀오웰 에이(유한; Rosuvastatin/Telmisartan/Amlodipine) 트레블(셀트리온; Rosuvastatin/Telmisartan/Amlodipine) 텔미듀오 플러스(제일; Rosuvastatin/Telmisartan/Amlodipine) 트리인원(대원; Rosuvastatin/Telmisartan/Amlodipine) 엑스원 알(CJ; Rosuvastatin/Valsartan/Amlodipine) 뉴스타틴 티에스(삼진; Rosuvastatin/Telmisartan/Amlodipine) 텔미디핀 알(하나; Rosuvastatin/Telmisartan/Amlodipine) 텔미원스 플러스(명문; Rosuvastatin/Telmisartan/Amlodipine) 텔미로드 큐(안국; Rosuvastatin/Telmisartan/Amlodipine) |

| ⑧ 관련논문 등 | - |

| ⑨ 시장규모 | 3제 복합제 시장 규모 : 3,200억원 기발매 품목의 성분으로는 로수바스타틴+텔미사르탄+암로디핀 조합 복합제가 대부분임. |

| ⑩ 기타사항 | - |

마) 품목(과제): 가드렛 복합제 당뇨병 치료제

| ① 구 분 | 화학합성 개량신약 |

| ② 적응증 | 제2형 당뇨 |

| ③ 작용기전 | DPP-4 Inhibitor (Anagliptin; 인슐린 분비 촉진), SGLT-2 Inhibitor (Empagliflozin, 당의 재흡수 억제) |

| ④ 제품의 특성 | 상호 보완적인 기전의 복합제 개발 SGLT-2 inhibitor 의 우수한 CV 결과 + DPP-4 inhibitor 의 넓은 안전성 DPP-4 inhibitor 는 SGLT-2 inhibitor의 단점인 생식기 감염 감소 Anagliptin 는 SGLT-2 inhibitor의 단점인 LDL-c increase 를 감소 BID용법으로 차별화 현재 활용중인 BID 마케팅 컨셉(혈당변동성 개선, 석식 후 글루카곤 개선) 연속적 활용 경쟁품 QD 복합제와의 차별화 |

| ⑤ 진행경과 | [3상] 2건 - 고용량(26기관): 대상자 등재(무작위배정) 마감(2023년 11월) - 저용량(21기관): 대상자 등재(무작위배정) 마감(2023년 10월) [BE 1상] 대상자 방문 완료(2023년 11월), 가결과 '동등' 확인(2023년 12월) |

| ⑥ 향후계획 | 2023년~ BE 1상 IND 제출 및 3상 임상시험 진행 2026년 발매 예정 |

| ⑦ 경쟁제품 | 경쟁품 개발 현황 허가 완료 : 큐턴정 (온글라이자/ 포시가, ASZ), 글릭삼비 (트라젠타/자디앙, BI), 스테글루잔 (자누비아/ 스테글라트로, MSD) ▶ 현재 급여가 되지 않아서 미발매 (아래 병용요법 변경 이후 급여 승인 및 발매 가능할 것으로 판단함) 개발 중 : 슈글렛/ 포시가 (동아), 제미글로/ 포시가 (LG), 테넬리아/ 자디앙 (한독), 자누비아/ 자디앙 (휴온스), 제미글로/ DWP160001/ MET (대웅) 등 3제복합제 (+MET)의 FDA 허가 완료 2품목 |

| ⑧ 관련논문 등 | - |

| ⑨ 시장규모 | 국내 당뇨병 환자 346만명, 제2형 당뇨병환자 289만명, 5y CAGR 7% (2019년 기준, Hira) 국내 당뇨치료제 시장 1조1,006억원, 5y CAGR 12% (2019년기준, Ubist) - DPP-4 Inhibitor 5,687억원, 5y CAGR 12%/ 가드렛+가드메트 140억원 - SGLT-2 Inhibitor 940억원, 5y CAGR 66%/ 자디앙+자디앙듀오 366억원 |

| ⑩ 기타사항 | - |

바) 품목(과제): 라베칸 복합제 위식도역류질환 치료제

| ① 구 분 | 화학합성 개량신약 |

| ② 적응증 | 위식도역류질환 |

| ③ 작용기전 | 빠른 효능 효과 [단일제] 장용코팅으로 소장에서 서서히 흡수되어 위산 분비 억제 작용 [복합제] a. 장용코팅 없이(탄산수소나트륨이 위산에서 라베프라졸을 안정화) 빠르게 흡수되어, 위산 억제 작용 b. 탄산수소나트륨 자체의 위산 중화 작용으로 빠른 증상 완화 |

| ④ 제품의 특성 | 타 PPI 성분 대비 라베프라졸의 특장점 (복합제 개발 시, 성분 자체 특장점 유지) → 약물 대사 과정에서 라베프라졸은 CYP2C19효소에 영향을 덜 미치며, 이에 따라 클로피도그렐 (CYP2C19 대사)의 GI bleeding 예방을 위한 PPI 병용 처방에 라베프라졸이 우선 순위 처방 |

| ⑤ 진행경과 | [약동/약력학 1상 10/700mg] 결과보고서 완료(2023년 11월) |

| ⑥ 향후계획 | 2024년 12월 [20/700mg] 발매 예정, 2024년 12월 [10/700mg] 발매 예정 |

| ⑦ 경쟁제품 | 라비듀오정(동아ST; Rabeprazole sodium/sodium bicarbonate) 라베듀엣정(동화; Rabeprazole sodium/sodium bicarbonate), 라베올듀오정(삼진; Rabeprazole sodium/sodium bicarbonate) 라베뉴정(영진; Rabeprazole sodium/sodium bicarbonate) 라비에트듀오정(일동; Rabeprazole sodium/sodium bicarbonate) 라베모어정(환인; Rabeprazole sodium/sodium bicarbonate) 라베콤비정(한국바이오켐; Rabeprazole sodium/sodium bicarbonate) 라베하프정(한국바이오켐; Rabeprazole sodium/sodium bicarbonate) 라베듀오정(한국유나이티드; Rabeprazole sodium/sodium bicarbonate) 라베미니정(한국유나이티드; Rabeprazole sodium/sodium bicarbonate) 라베프탑정(한림; Rabeprazole sodium/sodium bicarbonate) 파라듀오정(다산; Rabeprazole sodium/sodium bicarbonate) 라베비카정(대웅바이오; Rabeprazole sodium/sodium bicarbonate) 라베움듀오정(메디카코리아; Rabeprazole sodium/sodium bicarbonate) 라베탄정(한국파마; Rabeprazole sodium/sodium bicarbonate) |

| ⑧ 관련논문 등 | - |

| ⑨ 시장규모 | PPI 시장 (Ref. IMS) a. 전체 PPI 시장은 4,020억원으로, 라베프라졸은 PPI 성분 중 두번째에 해당하는 약 1,000억원 (시장 1위 성분: 에스오메프라졸 1,650억원) b. 매출 성장률 (CAGR 2016~2020): 전체 PPI 시장 11%, 에스오메프라졸 17%, 라베프라졸 8% - 2019년 라니티딘 성분 퇴출에 따른 반사 효과로 전체 PPI 시장 성장 - 복합제 성장에 따른 에스오메프라졸 시장의 성장 c. PPI/탄산수소나트륨 복합제 시장 - 에소듀오정 (에스오메프라졸/탄산수소나트륨) : 2018년 발매, 2020년 90억 매출 - 가나플럭스정 (오메프라졸/탄산수소나트륨): 2015년 발매, 2020년 34억 매출 * 오메프라졸 전체 시장은 160억원으로, 가나플럭스정이 21% 점유함 - PPI 시장에서 향후 복합제는 단일제의 30%이상 점유할 것으로 예상 (소화기내과 자문교수 3명 공통의견) - 환자 성장율 기준, 라베프라졸 전체 매출은 2027년 1,800억원 예상되며 복합제의 점유율 30% 가정할 경우 복합제 540억원 시장 형성 예측 |

| ⑩ 기타사항 | - |

사) 품목(과제): 리바로 4제 복합제 고혈압/고지혈증치료제

| ① 구 분 | 화학합성 개량신약 |

| ② 적응증 | 고혈압/고지혈증 |

| ③ 작용기전 | Amlodipine : 칼슘통로를 차단하여 칼슘이온의 심장 및 혈관 평활근 세포막으로의 유입을 차단 → 혈관 평활근 이완하여 혈압 강하 Valsartan : Angiotensin II와 AT1 수용체 결합 억제 → 혈관 수축수분 및 Na 저류교감신경활성증가 효과를 억제하여 혈압 강하 내용 확인 Pitavastatin : HMG-CoA Reductase 억제하여 콜레스테롤 합성↓ Ezetimibe : 장표면 cholesterol transporter인 NPC1L1 (Niemann-Pick C1-Like1)을 억제하여 콜레스테롤 흡수 저해 |

| ④ 제품의 특성 | Pitavastatin/Ezetimibe + Amlodipine/Valsartan 복합제를 동시에 투여하여야 하는 환자에만 사용 고혈압 및 이상지질혈증 치료를 목적으로, 이 약 주성분 중 2종 이상을 투여하고 있는 환자에서 추가적인 조절이 필요한 경우 이 약을 사용 |

| ⑤ 진행경과 | [DDI 1상] 대상자 투약 완료(2023년 12월) |

| ⑥ 향후계획 | 2026년 3상 임상시험 진행 완결 및 임상 부문 CTD 완료 2027년 발매 예정 |

| ⑦ 경쟁제품 | 로제텔핀정 (녹십자, 텔미사르탄/로수바스타틴/에제티미브/암로디핀) 아모잘탄엑스큐정 (한미약품, 암로디핀/로사르탄/로수바스타틴/에제티미브) |

| ⑧ 관련논문 등 | - |

| ⑨ 시장규모 | 2021년 고혈압 치료제 시장 2조원, 이상지질혈증 치료제 시장 1.9조원 및 고혈압 + 이상지질혈증 치료제 시장 0.2조원, 총 매출액은 4조원이며, 모든 시장이 지속적으로 성장하고 있음. 2021년 판매량 기준으로, 각 치료제 중 고혈압 치료 단일제, Statin 단일제, 고혈압 + 이상지질혈증 2제 복합제가 많이 처방되고 있지만, 1년간 판매량은 고혈압 치료 복합제, Statin + Ezetimibe 복합제, 고혈압 + 이상지질혈증 3제 복합제가 가장 많이 증가됨. |

| ⑩ 기타사항 | - |

(바) 제형 연구 개발

미래 시장을 겨냥한 4가지 기반기술(platform technology)을 구축함으로써 난용성 약물을 가용화시켜 생체 이용률을 높이는 다양한 방법(ISOD, FESNS®, The Nanotechnology)을 연구하고 있으며, 환자의 복약 순응도를 개선하여 편리성을 부여하는 진보된 제제 기술(BUSH Tab®, Orally Disintegrating Tablet 과, RheoThix®)을 개발 완료하였습니다. 현재 이들 몇몇 기술들을 이용하여 해외 글로벌 제약사들과 공동 연구를 진행하고 있으며, 향후로도 지속적으로 이러한 기술들을 이용하여 해외 제약사들과 협업함으로써 글로벌 시장 진출을 추진하고 있습니다.

(사) 공동 연구 개발

국내에서는 한국화학연구원, 한국생명공학연구원, POSTECH, 이화여자대학교, 가천의과대학교, 연세의료원, 삼성서울병원 및 BIOCON(글로벌프론티어) 등과의 활발한 교류를 통한 공동연구가 진행 중이며, 국외 연구기관으로서는 University of Washington, Fred Hutchinson Cancer Research Center, McMaster University, University of Colorado, St. Jude Children’s Hospital 등과 신약 개발을 위한 공동연구를 진행 하고 있습니다. 이러한 신약 개발 공동 연구 구도를 구축하고 임상에 이어지는 개발 진행을 위해 국내외 CRO 및 CMO 와의 다양한 교류 협력을 하고 있습니다.

한편 2013년 7월, 당사의 지주회사 JW홀딩스는 일본 스즈켄그룹 제약사 SKK와 995억원 규모의 '공동개발 협력계약'을 체결하였으며, 이번 계약을 통해 일본 시장을 대상으로 개량신약 3개 품목을 공동으로 개발하고, 글로벌 GMP기준을 갖춘 당사 당진공장에서 제품을 생산키로 하였습니다. JW중외제약은 5개 품목에 대해 생동 실험을 완료하였으며 현재 생산제품의 공급이 이루어지고 있습니다.

(아) 오리지날 의약품

당사는 차별화 된 신약개발 전략을 통해 오리지널 라인업 확보에 적극적으로 나서고 있습니다. 개발단계에 있는 후보물질을 도입, 국내에서 자체적으로 임상시험을 진행하고 향후 개발 성공 시에 국내 독점 판매권을 갖는 이원화 전략을 통해 상대적으로 낮은 투자금액과 초기개발 안정성 확보 및 신약개발의 know-how 축적을 위해 노력하고 있습니다.

로슈그룹 쥬가이제약으로부터 도입한 류마티스관절염 치료제 '악템라'에 대한 3상 임상시험이 성공적으로 완료, 2013년 1월 출시되어 현재 다국적 제약사가 주도하고 있는 류마티스관절염치료 항체의약품 시장에 유일한 국내 제약사 제품으로 판매되고있습니다. 악템라는 2013년 12월 1차 급여 치료제로서 인정을 받아 2014년 7월 환자순응도를 개선시킨 자가피하주사용 악템라SC가 시판허가를 승인 받아 출시하였으며, 2017년 상반기에는 처방실적 1위를 차지하였습니다. 악템라SC는 경쟁제품 중 유일하게 펜타입과 주사제 타입의 두가지 제형을 갖추고 있어 환자에게 처방 선택권을 부여함으로써, 400억대 류마티스 바이오제제 시장에서 블록버스터 품목으로 자리매김할 수 있는 기반을 구축하였습니다. 또한 2022년도 3월, 식품의약품안전처는 악템라를 국내에서 코로나 중증 환자 치료로 사용할 수 있도록 긴급사용승인하였습니다.

2017년 5월 국내판권을 확보한 A형 혈우병 치료제 혁신신약 '헴리브라(성분명:에미시주맙)는 혈액응고 제8인자의 작용기전을 모방해 활성화된 제9인자와 제10인자에 동시에 결합하도록 이중특이항체 기술이 적용된 혁신신약입니다. 헴리브라는 정맥주사하는 기존 제품들과 달리 피하주사 제형에 반감기가 무려 28일, 4주에 달하는 혁신적 혈우병 신약입니다. 2018년 식품의약품안전처로부터 항체 보유 A형 혈우병 치료제로 시판허가를 받고 출시되었으며 2023년 5월 비항체 환자군에 급여 확대를 인정 받았습니다.

2016년 10월 국내 임상과 라이선스 계약을 체결한 'JTZ-951'은 신성빈혈 치료제로서 철분 대사의 발현에 관여해 적혈구의 생산을 높여 헤모글로빈 수치를 개선하는 새로운 기전의 혁신신약입니다. 적응증은 투석을 받고 있는 환자 또는 투석을 받지 않은 만성신부전 환자의 빈혈치료로써, 현재 일본에서는 재팬타바코에서 신성빈혈치료제 'JTZ-951'의 신약허가 신청서를 일본 의약품의료기기종합기구(PMDA)에 제출을 진행하였으며, JW중외제약은 2019년부터 임상개시를 진행하여 28개 기관에서 개시 및 대상자 모집을 완료하고 방문도 마친 상태입니다. 현재는 임상시험 종료 후 품목허가를 취득하였습니다.

(자) 헬스케어 사업

당사는 약가인하 규제에서 자유로운 헬스케어 사업에 진출, 웰빙과 친환경 컨셉의 다양한 제품을 출시하고 있습니다. 국내 최초로 눈에 영양을 공급해 주는 새로운 개념의 인공눈물 '프렌즈아이드롭'은 국내 시장점유율 1위 매년 성장하고 있는 EyeCare 시장에서 점유율을 확대해 나가고 있습니다. 또한 영유아 피부 관리를 위한 '하이맘 베이비케어' 는 천연유래의 식물 혼합 추출물 성분인 피토올리고, 피토피TF, 피톤치드 등과 유효성분인 세라마이드, 히알루론산, 천연유래 아로마에션셜오일 등이 함유돼 거칠어지고 지친 피부의 진정과 보습에 도움을 주며, 특히 피부자극테스트를 통해 안정성을 유지했으며, 파라벤류방부제, 인공색소, 탈크 등 유해물질이 없어 아기 피부에 안심하고 사용할 수 있습니다. 당사는 프로배구 천안 현대캐피탈 스카이워커스 2023-2024시즌 스폰서십 계약 체결, 생활체육 여자클럽팀과 유소년클럽팀을 대상으로하는 "제1회 하이맘밴드 배구대회" 개최 등 다양한 마케팅 전략을 전개해 나가고 있습니다.

또한 유럽 No.1 약국 바디케어 브랜드인 프랑스 URGO사로부터 상처 치유용의 URGO Tul 및 Filmogel제품을 시판허가를 승인받아, 활발한 마케팅을 통해 의료기기 및헬스케어 분야에서 당사의 영향력을 높이는데 주력할 것입니다.

당사는 어려운 환경에서도 R&D부문에 많은 비용을 투자하고 있으며, 그 동안 구축한 핵심 전략 기술과 개발 경험에 글로벌 인프라를 가미하여 빠른 시간 내에 많은 성과를 도출할 것으로 기대하고 있습니다.

(3) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 제68기 연간 | 제67기 연간 | 제66기 연간 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 2,546 | 3,703 | 2,964 | - | |

| 인 건 비 | 8,828 | 9,579 | 9,177 | - | |

| 감 가 상 각 비 | 3,485 | 4,330 | 2,900 | - | |

| 위탁용역비 및 기타 | 58,788 | 34,870 | 27,882 | - | |

| 연구개발비용 계 | 73,647 | 52,482 | 42,923 | - | |

| 회계처리 | 판매비와 관리비 | 47,594 | 40,096 | 30,110 | - |

| 제조경비 등 | 9,260 | 11,264 | 9,064 | - | |

| 개발비 (무형자산) | 17,208 | 1,121 | 3,749 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

10.1% | 7.8% | 7.1% | - | |

※ 상기 연구개발비용은 당사의 연구개발을 위한 관련부서의 당기 퇴직급여 및 연구소에서 사용하는 공구와기구에 대한 감가상각비 등을 포함하고 있음.

※ 상기 개발비에는 당기 장기선급비용으로 분류된 금액이 포함되어있습니다.

(4) 연구개발실적 및 향후계획

최근 3사업연도이내 개발이 완료되었거나 본 보고서 기준일 현재 당사가 진행중인 연구개발내용은 다음과 같습니다.

향후 연구개발 계획은 "(1) 연구개발 담당조직 및 연구개발 활동의 개요"의 "(다) 주요임상과제"를 참조하시기 바랍니다.

| 연구담당조직 | 연구과제 | 연구내용 | 진행경과 | 총 연구기간 |

현 진행중인 정부과제 |

|---|---|---|---|---|---|

| 신약연구센터 | JW2286 | 항암제 개발 | IND 제출 완료 | 2년 | - |

| JW0061 | 발모제 개발 | IND 준비 및 임상약 생산 진행 중 | 2년 | - | |

| GP | 항암제, 신규적응증 개발 | 경구가능 후보 물질 창출, 혈액암 및 섬유화증 후보물질 도출 연구 진행 중 | 3년 | - | |

| TP | 폐섬유화 치료제 개발 | 페섬유화 질환에 대한 선도 물질 최적화 진행 중 | 3년 | - | |

| ND | 중추신경계질환 치료제 개발 | 희귀 중추신경계 질환에 대한 PoC (proof of concept)증명을 위한 다수 공동 연구 진행 중 | 3년 | - | |

| 신규 과제 탐색 | 신규 Target 및 후보물질 탐색연구 | 신규과제 도출 및 개발 후보 물질의 가치 확장을 위한 AI 기반 첨단 플랫폼 보유 기관/업체와 협업 진행 - 신테카바이오사와 AI 기반 유효 물질 도출 공동 연구 진행중 - 온코크로스사와 임상 후보 물질의 적응증 확장을 위한 AI 연구 중 |

2년 | - | |

| 기반기술구축 | 신규 플랫폼 구축 및 협업 | - 신약후보물질 개발 효율성을 높이기 위한 오가노이드 및 제브라 피쉬 플랫폼 구축 - JWERLY 생물/화학정보학 플랫폼을 AI 기반 플랫폼으로 업그레이드 진행 |

5년 | - | |

| CWP291 back up | CWP291 경구화 | 신규 유도체 합성 및 활성 평가 | 3년 | - | |

| Chemogenomics 연구/기반기술구축 |

신규 Target개발 및 후보물질 탐색연구 -첨단기술(HTS)을 이용한 신약후보물질 도출 | Wnt activator - CWL06001 계열 최적화 및 후보 물질 도출 Wnt inhibitor - 활성개선 유도체 합성, 적응증 확장 |

3년 | - | |

| CMC연구센터 합성연구팀 |

신약 공정개선연구 | Wnt(CWP231) | - 추가 진행사항 없음. | 12 년 | - |

| 통풍치료제(URC102) | - SIMCERE사 라이선스 아웃에 따른 F/U 진행 - 임상 3상을 위한 DS 위탁 생산 완료 - 추가 임상 3상 원료 위탁 생산중 - 커머셜생산을 위한 프로세스 셋업 완료 및 pilot 완료 - Trial 생산 예정 - 염 및 결정형 연구 진행 중 |

13.8 년 | - | ||

| 탈모방지제(JW0061) | - 최적화 연구 및 Lab scale-up 완료 - 임상 1상 생산을 위한 위탁생산중 - 염, 결정형 연구 진행중 |

3.8 년 | - | ||

| 항암제(JW2286) | - 입체이성질체 정제 연구 완료 - 최적화 연구 완료 - GLP-Tox를 위한 DS 위탁 생산 완료 - 임상 1상을 위한 DS 위탁 생산 완료 - 생산 최적화 위탁 연구 진행중 |

3.8 년 | - | ||

| STAT3-PROTAC 연구 | - In-vitro 활성 연구를 위한 HIT/LEAD 합성 최적화 연구 진행중 | 2.2 년 | - | ||

| 당뇨병성망막변증 치료제 연구 | - 합성 공정 feasibility 연구 진행중 | 1.2 년 | |||

| 원료 합성 및 공정 개발 연구 | 카바페넴 항생제 | - 발매 이후 trouble shooting 완료 - 사업화 후속조치 연구 |

5.2 년 | - | |

| 당뇨병성 만성신장질환 치료제 | - feasibility 연구 완료 - 특허 출원 완료 - 최적화 연구 진행중 |

1.2 년 | |||

| (비)미란성 위식도 역류 질환 치료제 | - feasibility 연구 완료 - 특허 출원 완료 - 최적화 연구 진행중 |

1.2 년 | - | ||

| 고지혈증 치료제 원가 절감 연구 | - 사업화 후속조치 연구 완료 - pilot 완료 - PV 완료 |

1.2 년 | |||

| 당뇨병 치료제 생산 trouble shooting | - 생산 trouble shooting 완료 - Pilot, trial, PV 완료 - 원가절감연구 진행중 |

3.2 년 | |||

| CMC연구센터 제제연구팀 |

신약 | 통풍치료제(Epaminurad) | - 대만 임상3상 IND 대응 완료 | 12.0년 | - |

| 항암제(JW2286) | - DP 제제연구 진행 중 | 3.6년 | - | ||

| 탈모치료제(JW0061) | - DP 제제연구 진행 중 | 0.4년 | |||

| 고혈압.고지혈증 복합제 | 고혈압.고지혈증 3제 복합제 | - 임상 3상 진행 중 | 4.4년 | - | |

| 고혈압.고지혈증 복합제 | 고혈압.고지혈증 4제 복합제 | - DP 제제연구 | 0.9년 | ||

| 당뇨 복합제 | DPP4/SGLT2 복합제 | - DP 임상시험약 생산 중 | 3.1년 | - | |

| 위식도역류질환 치료제 | PPI/중조 복합제 | - 고용량 임상1상 (PK/PD) 성공 - 저용량 임상1상 진행 중 |

2.0년 | - | |

| 신약임상팀 | CWP291 급성골수성백혈병 치료제 | 급성골수성백혈병치료제/신약개발사업 | l 임상 1a상 종료 l AML : 1a 종료, 1b 연구 진행 중 - 비임상 자료 추가 중 - 현재까지 진행 완료된 Cohort 별 data cleaning 완료 |

5년 | - |

| JW1601 아토피피부염 | first in human study / 신약개발사업 | * 1상 종료, 결과보고서 완료(2020.06) * LEO사로부터 아토피 치료제 후보물질 'JW1601' 반환 |

4년 | - | |

| URC102 통풍치료제 | 통풍치료제 URC102의 개발 | * 3상 임상시험 대상자 모집, 등록 및 투약 중 * 23.08.15 대만을 시작으로, 23.09.18 태국, 23.09.22 싱가폴 차례로 해당국가의 허가 관청으로부터 임상시험계획을 승인 받음. |

3년 | - | |

| JW2286 Stat3 inhibitor | first in human study | 2023.12.11 식약처에 1상 임상시험계획 신청함 | 2년 | - | |

| 허가임상팀 | 리바로 3제 복합제 고혈압/고지혈증치료제 | 고혈압/고지혈증치료제 리바로 3제 복합제 승인을 위한 허가용 임상시험 | * 복합제 안전성 및 유효성 확인을 위한 3상 임상시험: (전체 20기관, 목표례수 144명, 실제 무작위배정례수 155명) 결과보고서 완료(2023년 5월) * 약동학적동등성 확인 위한 1상 임상시험: 결과보고서 완료(2023년 11월) |

4년 | - |

| 가드렛 복합제 당뇨병 치료제 | 당뇨병 치료제 가드렛 복합제 승인을 위한 허가용 임상시험 | * 복합제 안전성 및 유효성 확인을 위한 3상 임상시험 2건 - 고용량(26기관): 대상자 등재(무작위배정) 마감(2023년 11월) - 저용량(21기관): 대상자 등재(무작위배정) 마감(2023년 10월) * 약동학적동등성 확인 위한 1상 임상시험: 대상자 방문 완료(2023년 11월), 약동학 통계분석결과 '동등' 확인(2023년 12월) |

5년 | - | |

| 라베칸 복합제 위식도역류질환 치료제 | 위식도역류질환 치료제 라베칸 복합제 승인을 위한 허가용 임상시험 | * 약동/약력학 1상 임상시험(저용량): 결과보고서 완료(2023년 11월) | 2년 | - | |

| 리바로 4제 복합제 고혈압/고지혈증치료제 | 고혈압/고지혈증치료제 리바로 4제 복합제 승인을 위한 허가용 임상시험 | * 약물 상호작용 1상 임상시험: 대상자 투약 완료(2023년 12월) | 4년 | - | |

| 원료플랜트 공정개발팀 |

원료 합성 및 공정 개발 연구 | 당뇨병 치료제 생산 trouble shooting | - 생산 trouble shooting 완료 - Pilot, trial, PV 완료 - 원가절감연구 진행중 |

3.5 년 | - |

▶ JW신약

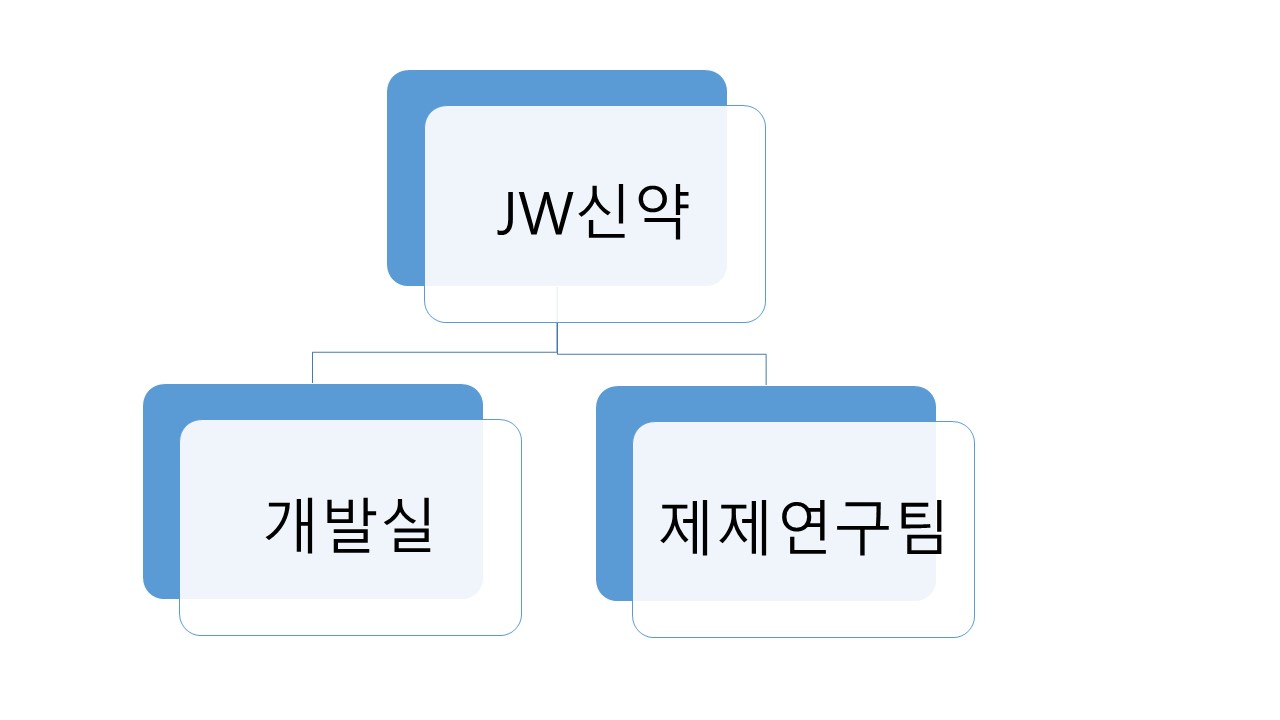

(1) 연구개발 담당조직 및 연구개발활동의 개요

당사의 연구개발 담당조직 현황은 다음과 같습니다.

| JW신약 |

|---|

| 신제품개발, 제제분야(피부과, 비뇨기과,이비인후과 등의 정제/연고/크림제) |

당사는 기존 제제들의 효능 개선 및 환자들의 이용 편의를 높이기 위한 연구, 개발활동을 자체 연구소에서 수행 중입니다.

<연구개발 조직 구성>

| 구분 | 팀 | 주요업무 |

| JW신약 | 개발팀 | 신제품 개발 및 기존제품의 공정개선, 품질개선 |

| 제제연구팀 | 제제분야 연구 |

|

|

JW신약_연구조직도 |

※ 핵심 연구인력 현황

| 직위 | 성명 | 담당업무 | 주요 경력 | 주요 연구실적 |

| 수석상무 | 박찬희 | 대표이사 | 1996~현재 JW그룹 (C&C신약연구소 입사) 2014~2018 C&C신약연구소 탐색연구 센터장 2018~2019 JW중외제약 신약연구센터장 2020 JW중외제약 CTO 2021~현재 JW중외제약 CTO ,JW크레아젠 대표이사 C&C신약연구소 대표이사 |

[논문 실적] 1) Discovery of a Novel Highly Selective Histamine H4 Receptor Antagonist for the Treatment of Atopic Dermatiti. J Med Chem. 2018, 61(7):2949-2961. 2) Identification, Biological Activity and Mechanism of the Anti-ischemic Quinolone Analog. Bioorg. Med. Chem. 2007, 15(20), 6517-6526 3) Palladium-catalyzed arylation of allylic diols: highly selective synthesis of phenyl-substituted allylic diols. Tetrahedron Letters 1995, 36(35), 6287-6290 4) Palladiumcatalyzed coupling of allylic cyclic carbonates with iodobenzene and hypervalent iodonium salts. Tetrahedron Letters 1995, 36(44), 8047-8050. |

2009년 5월 舊(주)중외신약과의 합병으로 인해 합병 후 JW신약(주)는 JW크레아젠(주)를 종속회사로 보유하고 있습니다. 2016년 3월 상환전환우선주(총 312,500주, 발행가액 80,000원)를 발행하여 종속기업에 대한 지분율은 기존의 99.43%에서 59.01%로 변동되었으며, 2017년 2월 JW크레아젠 R&D 지원을 위해 추가적으로 유상증자를 실시하여 59.01%에서 70.86%으로 변동되었습니다. 추가로 2020년 1월 21일 "타법인 주식 및 출자증권 양수결정"을 통해 종속기업에 대한 지분율은 99.76%로 변경 되었습니다.

(2) 연구개발성과

JW신약(주) 개발팀에서는 신제품 연구와 더불어 기존제품의 공정개선, 품질개선 및 소비자들의 복용 용이성을 높이기 위한 연구를 수행하고 있으며, 제제연구팀에서는 비뇨기과, 피부과, 이비인후과 및 내과에서 사용되는 제품들을 중심으로 신제품 연구를 수행하고 있으며, 아울러 CMO사업 수행을 위한 제제연구와 기존제품의 공정개선, 품질개선 및 소비자들의 요구에 맞는 제제개선연구를 수행하고 있습니다.

당사는 기 시행되어 운영되고 있는 "허가특허연계제도"라는 허가요건 변화에 따라 제제연구 계획단계에서부터 특허전략을 수립하고 있으며, 중·장기적으로 현장의 문제, 현장의 기회 요소들을 발굴을 통한 의사의 처방 용이성과 환자의 복용 편리성을 개선된 복합제 연구개발과 외용제 연구개발 등 시장에서 경쟁제품과 차별화된 제제연구에 매진하고 있습니다.

또한 차세대 항암 세포치료제 개발을 위해 대식세포 (macrophage) 및 자연 살해 세포 (NK cell)에 유전자 조작 기술을 활용해 키메릭 항원 수용체 (CAR, chimeric antigen receptor)를 도입한 ‘CAR-Macrophage (이하 CAR-M)’ 및 CAR-NK 치료제를 개발 중입니다. CAR는 특정 암항원을 인지할 수 있는 유전자로, 면역세포인 대식세포와 자연살해 세포에 결합된 형태인 CAR-M 및 CAR-NK는 암세포만을 선택적으로 파괴하는 암 특이적 살상능을 극대화한 차세대 면역항암제로 기대되고 있습니다.

특히, CAR-NK의 개발을 위해 지난 2023년 12월 AI 기반의 항암 세포치료제 개발사인 미국의 큐어에이아이 (KURE.AI) 바이오텍사와 CAR-NK 기반의 세포치료제 개발을 목표로 공동 연구 계약을 체결하였습니다. 황태현 메이요 클리닉 (Mayo Clinic) 박사와 데이비드 왈드 (David Wald) 클리브랜드 클리닉 (Cleveland Clinic) 교수, 한남식 케임브리지대 (University of Cambridge) 교수가 공동 창업한 AI 기반 세포치료제 바이오텍사인 KURE.AI.사는 AI와 머신러닝을 적용한 맞춤형 T세포 및 NK 세포 치료제를 개발하고 있습니다. 양사는 KURE.AI 사의 AI와 머신러닝을 이용한 항원 발굴 기술을 기반으로 하여 고형암 (위암) 특이적 신규 항원을 발굴하고, 발굴된 타겟 항원에 대한 신규 CAR 디자인 기술을 도입한 CAR-NK 세포치료제를 개발하기 위해 박차를 가하고 있습니다.

이와 같이 차세대 항암 세포치료제 개발을 목표로, 글로벌 면역세포 치료제 선두 그룹과의 지속적 공동 연구 기회를 갖기 위한 노력을 계속해 나갈 것입니다.

(3) 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

당사는 일반적으로 신약 개발 프로젝트가 임상2상 단계를 통과한 경우 발생한 지출 을 무형자산으로 인식하고, 이전 단계에서 발생한 지출은 당기비용으로 회계처리하고 있습니다

[연구개발비용현황(연결재무제표 기준)] [단위 : 백만원,%]

| 구 분 | 제43기 |

제42기 |

제41기 |

비 고 | |

| 비용의 성격적 분류 |

원재료비 | 309 | 601 | 517 | |

| 인건비 | 453 | 587 | 985 | ||

| 감가상각비 | 265 | 208 | 276 | ||

| 위탁용역비 | 1,064 | 234 | 428 | ||

| 기타 | 1,123 | 1,142 | 973 | ||

| 연구개발비용 합계 | 3,215 | 2,772 | 3,179 | ||

| 회계처리내역 | 판매비와 관리비 | 2,909 | 2,585 | 3,134 | |

| 개발비(무형자산) | 306 | 186 | 45 | ||

| 회계처리금액 계 | 3,215 | 2,772 | 3,179 | ||

| 정부보조금 | - | - | - | ||

| 연구개발비용 합계 [회계처리금액 계-정부보조금] |

3,215 | 2,772 | 3,179 | ||

| 연구개발비 / 매출액 비율 [연구개발비용 합계 / 당기매출액*100] |

3.08 | 2.70 | 3.15 | ||

1) 연구개발 중인 신약의 종류가 적어 비용의 성격별 분류금액을 공시할 경우 해당 신약의 원가노출 등 영업에 현저한 손실을 초래할 수 있다고 판단되는 경우에는 이러한 사실을 적시하고 그 내용을 간략하게기재할 수 있음.

2) 비용 또는 자산에서 차감하는 방식으로 회계처리를 한 정부보조금(국고보조금) 금액(별도의 수익으로인식한 보조금 금액은 제외)

3) '회계처리금액 계' + '정부보조금' (→ '비용의 성격별 분류'란의 '연구개발비용 합계'와 동일금액)

(4) 연구개발실적

최근 3사업연도 이내 개발이 완료되었거나 제43기 사업보고서 기준일 현재 당사 및 종속회사인 JW크레아젠(주)가 진행중인 연구개발내용은 다음과 같습니다.

| 회사명 | 연구과제 | 연구내용 | 진행경과 | 총 연구기간 | 향후계획 | 비고 |

|---|---|---|---|---|---|---|

| [지배회사] JW신약(주) |

베스듀오정

|

소화성궤양용제

|

발매완료(2021.09) |

1년

|

|

|

| 베스티콘연질캡슐 | 소화성궤양용제 | 발매완료(2022.07) | 1.5년 | - | ||

| 타미가서방정 | 기타의 비뇨생식기관 및 항문용약 | 발매완료(2022.06) | 1.5년 | - | ||

| 이부피펜프리믹스주 | 비스테로이드성 소염진통제 | 발매완료(2022.08) | 2년 | - | ||

| 베스티딘정 40 밀리그램 | 소화성궤양용제 | 품목허가 | 1.5년 | 발매예정 | ||

| 피디정 2 밀리그램 |

부신호르몬제 | 품목허가승인 | 1.5년 | 발매예정 | ||

| 징코턴정240밀리그램 | 기타의 순환계용약 | 품목허가승인 | 1년 | 발매예정 | ||

| 에피네일외용액 | 외용 항진균제 | 품목허가 | 1년 | 발매예정 | ||

| JWF0103 | 동맥경화용제 | 임상 | 3년 | 발매예정 | ||

| JWF2106 | 화농성질환용제 | 품목허가 | 2년 | 발매예정 | ||

| JWC2210 | 모발용제 | 제품화연구 | 2년 | 발매예정 | ||

| JWF2401 | 혈압강하제 | 제품화연구 | 1년(예정) | 발매예정 | ||

| [종속회사] JW크레아젠(주) |

CreaVax-RCC | 수지상세포의 항암 면역 증강을 이용한 신장암치료제 |

-수출용 의약품 전환 완료 (2013.12) |

10년 | 종료 | |

| CreaVax-BC | 수지상세포의 항암 면역 증강을 이용한 뇌암치료제 | - 연구자임상 1/2a 완료 (2014.12.) -개발단계 희귀의약품 지정 승인 (2015.06.) - 임상 1/2상 시험계획(IND) 승인 완료(2017.07) - 임상시험 개시(2017.12) 및 대상자 모집 - Dose 안전성 확인 완료 (2018.07) - 임상디자인 변경 위해 모집 중지 (2019.04) - 모집된 45명 대상자 F/U 완료 (2020.05) - 임상 데이타 QC 및 결과 분석 진행중 1. 예후 상관성 바이오마커 탐색 (환자 mIHC 분석 완료) 2. 정상인/환자 PBMC 활용 항원별 면역원성 평가 완료 3. Human GBM 세포주에서 6종 항원 발현 확인 4. 6종 항원 동물모델에서 높은 면역원성 (IFNγ 발현) 확인 - 동물모델에서 항원 최적화 진행중 1. CTP 대비 SCTP-항원 적용 CreaVax-BC의 항종양 효과 확인 2. SCTP-항원별 in vivo 면역원성 및 항종양 효과 확인 3. 최적 항원 조합 CreaVax-BC 효력 평가 완료 - 임상 결과 CSR 작성 및 2차 리뷰 완료 (2021.10) |

3년 | 종료 | ※ 교모세포종 : 악성도가 가장 높은 원발성 뇌종양 주4) |

|

| CreaVax-HCC(OP) | 수지상세포의 항암 면역 증강을 이용한 간암치료제 | - 임상 2상 결과 및 정부과제 보고 완료(2014.3) - 임상 3상 IND 식약처 승인(2014.3) 및 변경승인(2015.10) - 임상시험 개시(2015.12)및 대상자 모집 완료(2017.07) - 전체 대상자 투약완료 (2018.07) - 중간분석 완료 및 임상계속진행 판단(2018.10) - 보건복지부 최종보고서 제출(2019.08.) - 57명 재발 추적관찰 완료(2022.12.) - 대상자 추적관찰 및 면역반응/예후 상관성 평가 1. 예후 상관성 바이오마커 탐색 (환자 mIHC 분석 완료) 2. 3종 항원 발현빈도와 대조군/시험군 예후 상관성 분석 완료 3. 3종 항원 발현빈도와 면역반응성과의 상관성 분석 완료 4. TCR 분석 통한 T cell clonality와 diversity 상관성 분석 완료 5. HCC TCGA In silico 분석을 통해 임상예후 상관성 유전자 4종의 immune profile 확인 - 3상 종료 후 품목허가 준비/진행 (메디컬 본부) 1. Study DB Lock (sponsor/LSK DM) (23.3.29) 2. Data transfer & key table 작성 완료 (23.3.30) 3. TFLs 작성완료 (23.6.27) 4. TFL review및 임상시험 결과보고서 작성 완료(23.9.6) |

2상 임상 / 3년 소요 3상 임상 / 5년 예정 |

종료 |

주1) |

|

| CreaVax-HCC(TACE) | 수지상세포의 항암 면역 증강을 이용한 간암치료제 | - 연구자임상(2상) 시작 (2013.08) - 연구자임상(2상) 결과분석 종료 (2016.06) |

연구자 임상 3년소요 |

종료 |

주3) | |

| CreaVax-RA | 수지상세포의 자가면역세포 억제 및 제거를 이용한 류마티스관절염치료제 | - 중소기업청(지식경제부)과제 선정/ 진행완료 (2007.05~2009.04) - 임상1상 완료 (한양대학교병원, 2012.11) - 임상2a상 IND승인(2013.01) 및 임상 개시 - 임상시험 종료 및 결과분석 종료 (2015.12.) |

연구자임상 3년 소요 |

종료 | 주2) |

주1) 2015년 7월 한국보건산업진흥원 '신약개발 임상시험 지원과제'선정 (과제 종료)

주2) 2013년 6월 한국보건산업진흥원 '신약개발 임상시험 지원과제'선정 (과제 종료)

주3) 연구자 임상결과 간동맥화학색전술시술대상환자군에서 무재발, 무진행 생존기간이 모두 증가하는것으로 나타났음

주4) 2017년 8월 한국보건산업진흥원 '신약개발 임상시험 지원과제' 선정(과제 종료)

※ 연구개발 과제별 상세현황

(가) 연구과제 : CreaVax - HCC

| ① 구 분 | 바이오 신약 |

| ② 적응증 | 간세포암으로 진단되어 근치적 절제술을 받은 환자, 또는 간동맥화학색전술을 받은 환자 |

| ③ 작용기전 | 자가혈액유래수지상세포로 투약 후 체내에서 림프절로 이동하여 미성숙 T cell을 활성화 시켜 종양특이적인 살해 T cell 과 기억면역 T cell 을 유도하고, 이러한 T cell 이 종양에 직접적으로 작용하여 항암작용 함 |

| ④ 제품의 특성 | 기존 수지상세포 치료제들은 일반적으로 환자의 종양파쇄물을 항원으로 사용하여 그 사용범위가 매우 제한적이나 CreaVax-HCC는 간암특이적 항원 3종을 사용하여 환자의 종양파쇄물을 필요로 하지 않아 보다 넓은 범위의 환자에게 적용가능 함 |

| ⑤ 진행경과 | 임상1상 종료: 2010.11. 임상2상 종료: 2013.10. 연구자임상 2상(간동맥화학색전술 환자 대상) 종료: 2016.06. 임상3상 정부과제 승인: 2015.07. -2019.07 임상3상 - 개시: 2015.12. - 대상자모집 완료: 2017.07. - 투약 완료(2018.07.) - 대상자 추적관찰 및 면역반응평가 진행 완료: 2022.12 - 3상 종료 후 품목허가 준비/진행 (메디컬 본부) 1. Study DB Lock (sponsor/LSK DM) (23.3.29) 2. Data transfer & key table 작성 완료 (23.6.27) 3. TFL review및 임상시험결과 보고서 작성 완료(23.9.6) |

| ⑥ 향후계획 | 종료 |

| ⑦ 경쟁제품 | 녹십자에서 우선 시판한 ImmuneCell-LC 가 경쟁약물이며, 주로 Advanced HCC 환자를 대상으로 처방되고 있음. 단, 최근 immune checkpoint inhibitor(ICI) 의 개발이 활발히 진행되고 있으며 옵디보, 키트루다 티쎈트릭 등이 HCC시판 승인되었음. |

| ⑧ 관련논문 등 | 임상 1상: Gastroenterology. 2015 Jun;148(7):1383-91 임상 2상: Oncoimmunology. 2017 May 16;6(7) |

| ⑨ 시장규모 | 국내 신환간암환자는 연간 16,000 여명(국가암등록사업 연례보고서, 2016)으로 이중 약 4,000~5,000명의 환자가 수술을 받는 것으로 확인됨(한국인 간질환 백서, 2013) 시판 후 수술환자의 최대 10% 범위에서 CreaVax-HCC를 처방받을 경우 연간 400~500명의 시장이 예상됨 |

| ⑩ 기타사항 | 정부과제 선정으로 31억 지원받아 임상 진행(2019.07 과제종료) |

(나) 연구과제 : CreaVax - BC

| ① 구 분 | 바이오 신약 |

| ② 적응증 | 교모세포종 신환 환자 |

| ③ 작용기전 | 자가혈액유래수지상세포로 투약 후 체내에서 림프절로 이동하여 미성숙 T cell을 활성화 시켜 종양특이적인 살해 T cell 과 기억면역 T cell 을 유도하고, 이러한 T cell 이 종양에 직접적으로 작용하여 항암작용 함 |

| ④ 제품의 특성 | 일반적인 항암제는 BBB(blood-brain barrier)로 인해 교모세포종에 작용이 어렵고 그로인해 교모세포종을 대상으로 항암제 개발이 어려워 난치질환으로 구분되고 있음. CreaVax-BC에 의해 활성화된 T cell은 BBB에 관계없이 Brain으로 이동가능하여 약효를 발휘할 수 있음. |