|

|

대표이사확인서명240318 |

사 업 보 고 서

(제 26 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 오스코텍 |

| 대 표 이 사 : | 김정근, 윤태영 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 700 |

| (전 화)031-628-7666 | |

| (홈페이지) http://www.oscotec.com | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 이상현 |

| (전 화)031-628-7613 | |

【 대표이사 등의 확인 】

|

|

대표이사확인서명240318 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | - | 3 | 1 |

| 합계 | 3 | - | - | 3 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "주식회사 오스코텍"이고, 영문명은 "OSCOTEC Inc.."입니다

3. 설립일자

당사는 1998년 12월 08일 "주식회사 오스코텍"으로 설립되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

본사의 주소 : 경기도 성남시 분당구 대왕판교로 700 A-901(삼평동,코리아바이오파크)

전화번호 : 031-628-7613

홈페이지 : http://www.oscotec.com

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

6. 주요 사업의 내용(주요제품 및 서비스 등을 포함한다) 및 향후 추진하려는 신규사업에 관한 간략한 설명

당사는 신약개발전문 생명공학기업으로서 창사 이래 관절염, 항암제 등과 관련된 질병의 합성신약개발에 주력해 왔으며, 신약개발과정에서 얻어진 여러 가지 연구 산물과 축적된 지식을 기능성 소재 및 관련제품, 골이식재 등의 사업화를 통해 차별화된 사업모델을 구축해 왔습니다. 한편, 당사는 연구개발전문 바이오의약품 기업으로의 확장을 위해 기술도입 계약 체결을 통해 공동연구 개발 중에 있습니다.

이러한 사업모델에 따라 당사는 주력인 1)신약개발사업(합성신약) 2)기능성 소재 및 관련 제품사업, 3)치과용 골이식재 사업을 영위하고 있습니다.

7. 신용평가에 관한 사항

- 해당사항 없습니다.

8. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2007년 01월 17일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

공시대상기간 중 해당사항 없습니다.

나. 경영진 및 감사의 중요한 변동

2020년 03월 26일 당사는 이사회결의에 따라 각자대표로 경영체제를 변경하였으며, 이에 따라 윤태영 대표이사를 신규 선임하였습니다. 변경 후의 대표이사 관련 내역은 아래와 같습니다.

[대표이사 전체 내역]

| 성명 | 생년월일 | 최대주주와의 관계 | 주식수(주) | 지분비율(%) | 비고 |

|---|---|---|---|---|---|

| 김정근 | 1960-02-20 | 본인 | 4,763,955 | 12.48% | - |

| 윤태영 | 1962-10-29 | - | 4,214 | 0.01% | - |

| 주) 당사는 각자 대표이사 체제입니다. |

[대표이사 주요경력]

| 성명 | 회사명 | 상장여부 | 상장폐지일 (상장폐지된 법인의 경우) |

직위 | 입사연월일 | 퇴사연월일 | 비고 |

|---|---|---|---|---|---|---|---|

| 김정근 | 오스코텍 | 상장(코스닥) | - | 대표이사 | 1998-12-08 | - | 최대주주 |

| 윤태영 | 동아에스티 | 상장(코스피) | - | 전무이사 | 2012-06-01 | 2020-02-28 | - |

다. 최대주주의 변동

공시대상기간 중 해당사항 없습니다.

라. 상호의 변경

공시대상기간 중 해당사항 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

공시대상기간 중 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

공시대상기간 중 해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

공시대상기간 중 해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 시 | 내 용 |

|---|---|

| 2013년 | 'OPB' 식약청 개별인정 획득 |

| 미래창조과학부 파킨슨병 치료제 후보물질 도출 과제선정 | |

| 경기 과학기술 진흥원 치주조직 재생을 위한 흡수성 차폐막개발 과제 선정 | |

|

2014년 |

범부처 전주기 류마티스 관절염치료제 개발 과제 선정 |

| FLT3타겟 급성백혈병치료제 후보물질 보건복지부 보건의료기술 연구개발 과제선정 |

|

| 치과용 뼈이식재 BioCera-F 출시 | |

| 2015년 | 치과용 멤브레인 LysoGide 출시 |

| 폐암 표적치료제(EGRF) 기술이전 | |

| SYK 류마티스 관절염 치료제 임상 1상 시험 개시 | |

| FLT3타겟 급성백혈병치료제 후보물질 전임상시험 완료 | |

| 2016년 | 류마티스 관절염치료제 범부처 전주기 사업 선정 (임상) |

| 류마티스 관절염치료제 임상1상 SAD 완료 | |

| 자회사 제노스코 연구중심회사로 분리 (본점 보스톤으로 이전) | |

| FLT3타겟 급성백혈병치료제 후보물질 임상1상 시험 승인 | |

| 2017년 | 류마티스 관절염치료제 SYK 임상1상 완료 및 임상2상 승인 |

| FLT3타겟 급성백혈병치료제 임상 1상시험 개시 | |

| 2018년 | 류마티스 관절염치료제 범부처 전주기 사업 선정 (임상 2상) |

| EGFR 표적항암치료제 기술이전(유한양행-얀센 바이오테크) | |

| 2019년 | 면역혈소판감소증치료제 임상 2상 승인 |

| 코스닥 상장관리특례 승인 | |

| 2020년 | 윤태영 사장 각자 대표이사 취임 |

| 자회사 Ectodor Therapeutics Inc. 설립 | |

| 치매 치료 항체 공동연구개발 계약(아델) | |

| 2021년 | 혁신항암과제 LSD1 공동연구개발 계약(비악티카) |

| SYK저해제 류마티스 관절염 치료제 임상 2a상 완료 | |

| 2022년 | 신규면역항암치료제 기술도입 및 공동연구 계약(카나프테라퓨틱스) |

| AXL 타겟 고형암치료제 후보물질 임상 1상 승인 | |

| 2023년 | 항암가역치료 공동연구개발 계약(바이오리버트) |

| SYK저해제 면역혈소판감소증 치료제 임상 2상 임상결과보고서 수령 | |

| 알츠하이머 치료 후보물질 ADEL-Y01 임상 1a/1b 승인 |

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023.03.30 | 정기주총 | 사외이사 홍남기 | - | - |

| 2023.03.30 | 정기주총 | 상근감사 이광열 | - | 감사 김창남 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 26기 (2023년 말) |

25기 (2022년 말) |

24기 (2021년 말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 37,983,958 | 36,742,911 | 30,206,525 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 18,991,979,000 | 18,371,455,500 | 15,103,262,500 | |

| 우선주 | 발행주식총수 | 201,159 | 1,160,538 | 125,000 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 100,579,500 | 580,269,000 | 62,500,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 19,092,558,500 | 18,951,724,500 | 15,165,762,500 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 40,000,000 | - | 40,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 37,983,958 | 201,159 | 38,185,117 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 37,983,958 | 201,159 | 38,185,117 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 37,983,958 | 201,159 | 38,185,117 | - | |

종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2022년 04월 02일 | |||

| 주당 발행가액(액면가액) | 19,983 | 500 | ||

| 발행총액(발행주식수) | 29,999,907,300 | 1,501,270 | ||

| 현재 잔액(현재 주식수) | 96,711,500 | 193,423 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2025년 04월 01일 | ||

| 이익배당에 관한 사항 | 발행가액 기준 연1.0% (참가적, 누적적 조건) |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

전환가격 : 19,983 전환비율 : 1 대 1.2935995596 |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2023.04.02 ~ 2025.04.01 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

1,501,270 | |||

| 의결권에 관한 사항 | 우선주 1주당 1의결권 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

1. 상기 발행일은 납입일 입니다. 2. 상기 현재 잔액은 잔여 전환우선주식수에 최초 행사가액을 곱한 금액 입니다. 3. 상기 전환비율 및 전환으로 발행할 주식수는 계약서상 시가하락 등에 따른 가격조정 조항에 의거 추후 조정될 수 있습니다. |

|||

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2023.04.13 | 833,654 | 1,078,410 |

| 2023.08.08 | 27,079 | 35,029 |

| 2023.09.06 | 98,646 | 127,608 |

| 2024.02.22 | 7,736 | 10,007 |

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 28일 | 21기 정기주주총회 | - 주식 전자등록에 따른 사무처리 방법 변경 (주권종류 삭제, 주식사무처리방법 개정 등) -이사회 의장 조항 신설 -외부감사 선임 규정 변경 |

-주식 등의 전자등록에 따른 변경내용 반영 -이사회 의장에 관한 내용 추가 -외감법 개정 내용 반영 |

| 2020년 03월 26일 | 22기 정기주주총회 | - 대표이사 선임 항목 변경 | - 각자 대표이사 선임으로 인하여 정관 변경 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 골다공증치료제 및 기타 골질환관련 신약의 개발, 생산 및 판매 | 미영위 |

| 2 | 조직대체재료의 개발, 생산 및 판매 | 영위 |

| 3 | 약물전달계의 개발, 생산 및 판매 | 미영위 |

| 4 | DNA칩 등 유전자관련 연구개발 사업 및 제조 판매 | 미영위 |

| 5 | 동식물성 세포배양에 의한 생리활성물질 개발, 제조 및 판매 | 미영위 |

| 6 | 혈액제재 개발, 제조 및 판매 | 미영위 |

| 7 | 건강기능식품 연구개발 사업 | 영위 |

| 8 | 원료의약품, 의약품 및 진단시약의 개발, 생산, 판매 | 영위 |

| 9 | 의료기기 및 연구실험용 기자재 개발, 생산, 판매 | 영위 |

| 10 | 외부용역 연구수행 사업 | 영위 |

| 11 | 관련 바이오벤처기업에 대한 출자 및 지원 | 영위 |

| 12 | 골조직, 골다공증 및 기타 골질환 관련 연구지원 | 미영위 |

| 13 | 대학 및 연구기관 등 비영리조직에 대한 지원 | 미영위 |

| 14 | 생명정보의 개발, 판매 및 기타 서비스 제공 | 미영위 |

| 15 | 의약품 및 의료장비의 개발 및 판매 | 영위 |

| 16 | 일반무역업 | 미영위 |

| 17 | 수출입업 | 미영위 |

| 18 | 무역대리업 | 미영위 |

| 19 | 산업 및 조직공학 관련 써비스업 | 미영위 |

| 20 | 의약품 도매업 및 제조업 | 미영위 |

| 21 | 부동산임대업 | 미영위 |

| 22 | 통신판매업 | 영위 |

| 23 | 원료소분업(의약품 등, 건강기능식품, 인삼제품, 화장품) | 미영위 |

| 24 | 의약품, 수의약품 등의 소분업 | 미영위 |

| 25 | 원료의약품 제조업 | 미영위 |

| 26 | 동물의약품 원료 제조업 | 미영위 |

| 27 | 의약품, 화공약품, 수의약품, 의약부외품, 화장품, 농예약품, 기타 화학제품, 의료용기기등의 제조업 및 판애업 | 영위 |

| 28 | 식료품, 식품첨가물, 인삼제품, 청량음료, 건강기능식품 등의 제조 및 판매업 | 영위 |

| 29 | 의료공구, 위생용품 등의 제조 및 판매업 | 미영위 |

| 30 | 유통업 및 물류관련사업 | 미영위 |

| 31 | 인터넷 전자상거래업 | 미영위 |

| 32 | 의약품, 동물의약품, 의료공구 및 의료기기의 제조 판매업, 도매업 및 수출입업 | 영위 |

| 33 | 기타 음식료품의 제조 가공 판매업 | 미영위 |

| 34 | 보관 및 창고업 | 미영위 |

| 35 | 의약부외품, 치약, 위생용품, 포장용기의 제조판매 및 수출입업 | 미영위 |

| 36 | 음료수, 비알콜성음료 및 다류 제조 가공판매업 | 미영위 |

| 37 | 시장조사 및 여론조사업 | 미영위 |

| 38 | 금융업 | 미영위 |

| 39 | 컴퓨터 및 통신기기를 이용한 정보자료처리 및 정보통신서비스업 | 미영위 |

| 40 | 시스템통합구축서비스의 판매업 | 미영위 |

| 41 | 소프트웨어의 개발, 판매, 임대업 | 미영위 |

| 42 | 정보처리 기술에 관한 전문적서비스 | 미영위 |

| 43 | 고도정보통신서비스업 | 미영위 |

| 44 | 광고대행업 | 미영위 |

| 45 | 부가통신사업 | 미영위 |

| 46 | 국내외 자원개발, 판매 유통 및 투자업 | 미영위 |

| 47 | 소매업 | 영위 |

| 48 | 전 각호에 부대되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 연구중심의 신약개발 및 바이오 기업으로서 창사 이래 관절염, 항암제 등과 관련된 질병의 합성신약개발에 주력해 왔으며, 신약개발과정에서 얻어진 여러 가지 연구 산물과 축적된 지식을 기능성 소재 및 관련제품, 골이식재 등의 사업화를 통해 차별화된 사업모델을 구축해 왔습니다. 현재, 당사는 연구개발전문 바이오의약품 기업으로의 확장을 위해 기술도입 계약 체결을 통해 공동연구 개발 중에 있습니다.

이러한 사업모델에 따라 당사는 주력인 1)신약개발사업(합성신약) 2)기능성 소재 및 관련 제품사업, 3)치과용 골이식재 사업을 영위하고 있습니다.

현재 신약개발사업은 2종의 합성 신약 후보물질에 대하여 임상시험을 진행하고 있습니다. 국내제약사에 기술이전한 표적항암제 폐암 치료물질은 임상 1, 2상이 완료되었으며, 이중항체와의 병용투여 임상 및 후속 글로벌 임상이 진행되고 있습니다.

골이식재 사업 및 차폐막 사업은 주로 치과를 대상으로 한 제품으로, 우수한 가격경쟁력을 확보하고 있으며 해외 시장 진출도 고려하고 있습니다.

기능성 소재 및 관련제품은 주로 건강기능식품의 소재로 판매되고 있으며, 신약 연구개발에 대한 축적된 기술력과 노하우를 바탕으로 연구개발 된 제품이라는 점에서 여타 업체의 제품들에 비해 효능과 과학적인 연구결과에 있어 비교우위를 보이고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

회사는 수익사업인 골이식재, 기능성 소재 및 관련제품 등을 생산, 판매하고 있습니다. 각 제품, 상품별 매출액은 다음과 같습니다.

| (단위 : 백만원,) |

| 사업 부문 | 매출 유형 | 품목 | 구체적 용도 | 주요상표 등 | 매출액 | 비율(%) |

|---|---|---|---|---|---|---|

| 치과용 이식재 사업 | 제품 | 골이식재 | 골이식재료 | InduCera 외 | 1,349 | 27.26 |

| 상품 | 멤브레인 | 치과용 의료기기 | CollaGuide 외 | 1,150 | 23.23 | |

| 기능성 소재 및 관련제품 사업 |

제품 | 기능성 소재 | 뼈성장촉진 등 | OCT-11, OCT11&40 등 | 295 | 5.96 |

| 제품 | 기능성 식품 | 치주건강 등 | 포스트플랜트OPB 외 | 118 | 2.38 | |

| 상품 | 식품 | Oil | 포도씨유,해바라기씨유 등 | 751 | 15.17 | |

| 기타 | 기타매출 | 연구용역 | - | 연구용역 | - | - |

| 기타매출 | 기술이전 | - | 마일스톤 등 | - | - | |

| 기타매출 | 로열티수익 | - | 로열티 | 1,287 | 26.00 | |

| 기타매출 | 기타 | - | - | - | - | |

| 합계 | 4,950 | 100 | ||||

나. 주요 제품 등의 판매단가 가격변동 추이

| (단위 : 원) |

| 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|

| SynCera | 35,000 | 35,000 | 35,000 |

| InduCera | 90,000 | 90,000 | 90,000 |

| BioCera-F | 66,000 | 66,000 | 66,000 |

| LysoGide | 110,000 | 110,000 | 110,000 |

* BioCera-F : 0.25cc/개, SynCera : 0.25g/개, InduCera : 0.25g/개

3. 원재료 및 생산설비

1. 원재료에 관한 사항

가. 원재료의 매입 현황

| (단위 :백만원, %) |

| 사업 부문 |

매입 유형 |

품 목 | 매입액(비율) | 비율(%) |

|---|---|---|---|---|

| 상품 | 국내 | 멤브레인 외 | 699 | 49.36 |

| 국외 | 포도씨유 500ml 외 | 717 | 50.64 | |

| 원재료 | 국외 | 전칠삼 분말 | 38 | 8.12 |

| 국외 | 소뼈(Bone) | 125 | 26.71 | |

| 국외 | 돼지심막 | 133 | 28.42 | |

| 국내 | 기타식물혼합추출물분말 (OPB-H, 새송이버섯 복합추추물 분말등) |

129 | 27.56 | |

| 국내 | 기타 | 43 | 9.19 |

나. 원재료 가격변동 추이 및 가격변동 원인

| (단위 : 원) |

| 품 목 (단위) | 제26기 | 제25기 | 제24기 | ||

|---|---|---|---|---|---|

| 골이식재 | 소뼈-Bone(kg) | 국내 | 834,329 | 738,968 | 644,762 |

- 산출기준은 다음과 같습니다.

1) 품목별 원재료 매입액 / 품목별 원재료 매입수량 = 평균단가

2) 원재료 주요매입처

- 소뼈: 호주 수입

- 돼지심막: 호주 수입

2. 생산 및 설비에 관한 사항

가. 회사의 생산 능력, 생산실적

1) 회사의 생산능력

| (단위 : 천원, g) |

| 사업부문 | 품 목 | 2023년 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 골이식재사업 | SynCera InduCera BioCera-F |

26,400 | 1,267,200 | 26,400 | 1,082,400 | 26,400 | 897,600 |

*산출방식

| 1일 생산량: | 6인 * 8시간 * 2.5g/시간 | 120g |

| 1월 생산량: | 120g * 22일 | 2,640g |

| 1년 생산량: | 2,640g * 12월 | 31,680g |

| 생산가능금액: | 당해년도 1g생산금액 * 생산가능수량 | |

2) 생산실적

| (단위 : 천원,g) |

| 사업부문 | 품 목 | 2023년 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 골이식재사업 | SynCera InduCera BioCera-F |

13,149 | 630,736 | 15,561 | 638,336 | 17,758 | 611,504 |

나. 생산 설비의 현황

1) 생산 설비

| [자산항목 : 기계장치] | (단위 :원) |

| 사업소 | 소유 형태 |

소재지 | 구 분 | 기 초 장부가액 |

당기증감 | 당 기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 동탄지점 | 자가 | 경기도 화성시 동탄대로 외 |

기계장치 | 4,872,037,742 | 432,630,450 | 5,900,000 | 5,298,768,192 | - |

| 감가상각누계액 | (1,774,295,065) | (556,807,354) | 5,899,000 | (2,325,203,419) | - | |||

| 국고보조금 | (22,000) | (22,000) | - | |||||

| 기계장치 합계 | 3,097,720,677 | 2,973,542,773 | - | |||||

*연결 기준입니다.

2) 진행중인 투자 및 향후 투자계획 등

해당사항 없습니다

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제26기 (2023년) |

제25기 (2022년) |

제24기 (2021년) |

|

|---|---|---|---|---|---|---|

| 전체 | 제품 | 골이식재 | 수 출 | 2 | 2 | 11 |

| 내 수 | 1,347 | 1,654 | 1,597 | |||

| 합 계 | 1,349 | 1,656 | 1,608 | |||

| 기능성소재 | 수 출 | - | - | - | ||

| 내 수 | 295 | 401 | 451 | |||

| 합 계 | 295 | 401 | 451 | |||

| 기능성식품 | 수 출 | - | - | - | ||

| 내 수 | 118 | 126 | 157 | |||

| 합 계 | 118 | 126 | 157 | |||

| 상품 | 치과용 의료기기 |

수 출 | 19 | - | 9 | |

| 내 수 | 1,131 | 954 | 961 | |||

| 합 계 | 1,150 | 954 | 970 | |||

| Oil | 수 출 | - | - | - | ||

| 내 수 | 751 | 802 | 699 | |||

| 합 계 | 751 | 802 | 699 | |||

| 용역 매출 |

연구용역 | 수 출 | - | - | - | |

| 내 수 | - | - | - | |||

| 합 계 | - | - | - | |||

| 기술이전 수익 |

수출 | - | - | - | ||

| 내수 | - | 50 | - | |||

| 합계 | - | 50 | - | |||

| 기타매출 (로열티수익) |

수 출 | - | - | - | ||

| 내 수 | 1,287 | 1,073 | 17 | |||

| 합 계 | 1,287 | 1,073 | 17 | |||

| 합 계 | 수 출 | 21 | 2 | 20 | ||

| 내 수 | 4,929 | 5,060 | 3,882 | |||

| 합 계 | 4,950 | 5,062 | 3,902 | |||

* 연결재무제표 기준입니다.

나. 판매경로

국내 판매의 경우 각 지방의 딜러 및 최종 소비자에게 직접 제품을 판매하고 있으며, 제품에 따라서는 대리점계약을 통해 판매를 하고 있습니다.

해외 판매의 경우 해당 국가의 딜러 및 최종소비자에게 직접 판매하고 있습니다.

다. 판매방법 및 조건

| 구 분 | 판매조건 |

|---|---|

| 국내(치과병의원, 종합병원, 치과재료상,기타법인등) | 별도 계약 조건에 따름 |

| 해외(해외 딜러 등) | 별도 계약 조건에 따름 |

라. 판매전략

1) 신약개발사업

당사는 신약개발전문 생명공학기업으로 신약개발의 초기단계인 합성신약후보물질 발굴(연구개발)에 집중하고 있습니다. 따라서 전임상 시험 단계 및 인체에서 신약후보물질의 안전성과 효능을 확인하는 임상 1상 및 임상 2상 시험 단계에서 국내외의 대기업 및 제약회사를 대상으로 공동개발 혹은 라이센싱을 추진하는 전략을 갖추고 있습니다. 이는 당사의 인력과 연구력을 새로운 신약후보물질의 지속적인 발굴에 집중함과 동시에 시간과 비용을 국내외의 대기업 및 제약회사와 분담함으로써 효율적인 신약개발 및 사업화를 추진하기 위해서 입니다. 한편, 당사는 연구개발전문 바이오의약품 기업으로의 확장을 위해 기술도입 계약 체결을 통해 공동연구 개발 중에 있습니다.

신약개발사업의 특성상 많은 시간과 비용이 소요되는바, 당사에서는 여러가지 신약개발 후보군중에서도 당사의 수익과 비용을 고려하여, 특별한 과제에 대해서는 후보물질 단계에서도 라이센싱을 추진하는 등 중단기적인 관점에서 신약개발 사업을 전개하고 있습니다.

2) 치과용 골이식재 사업

당사 골이식재의 장점은 높은 수준의 성능, 안정성 및 경쟁적인 가격입니다. 또한 당사 고유의 기반기술인 칼슘포스페이트 나노크리스탈 코팅 기술을 사용하여 기존의 제품군에서 차별화된 뛰어난 뼈 재생능력을 가진 제품을 생산할 수 있습니다. 또한 골 재생 능력과 사용자의 편의성을 증대시킬 수 있는 다양한 바이오 소재를 접목한 차세대 제품을 개발, 공급하고 있습니다. 이러한 강점들을 살려 사용자인 치과의사 뿐만 아니라, 전국의 20여개 치과 관련 유통업체, 대리점과 협력하고 있으며 임플란트 제조사에 ODM 공급을 통해 시장을 확대하고 있습니다. 아울러 해외시장 진출을 위해 FDA 승인을 준비 중에 있습니다.

3) 치과용 차폐막 사업

당사는 생물 신소재 및 조직공학 전문기업인 (주)현대바이오랜드와 공동개발한 흡수성 콜라겐 차폐막 "CollaGuide"를 지난 2009년 출시하여 판매하고 있습니다. 돼지 피부 유래의 고도로 정제된 의료용 콜라겐을 원료로 하여 경쟁 제품에 비해 안전성이 뛰어나며, 가격 경쟁력도 갖추고 있어 국내 시장에서 상당 부분의 시장 점유율을 기록하고 있습니다.

2015년 2분기 출시한 "LysoGide"는 자사의 공정으로 세포 및 항원을 제거한 생체유래의 천연 콜라겐 기반 제품으로써, 이종간 이식 시에도 낮은 항원성과 생체적합성을 가지며 내부가 천연 콜라겐 형태인 그물망의 구조로 되어 있어 추가적인 가교처리(cross-linking)나 화학성분 첨가 없이도 치주 수술 시 필요한 우수한 인장력을 확보할 수 있다는 장점이 있습니다. 또한 원재료의 풍부함과 면적대비 낮은 가격으로 인해 기존 고가의 수입품에 대응할 수 있는 낮은 가격의 제품으로 생산 및 공급이 가능합니다.

본 제품은 드레싱제 및 인공피부를 만들 수 있는 콜라겐 스캐폴드로서도 적용가능하며, 정형외과에서 사용되는 경막 대용제, 비뇨기과용 진피대체제로도 적용 가능합니다. 따라서 치과용 차폐막 시장 진입 후 훨씬 시장이 큰 의과용 의료기기에 다양하게 적용이 가능하도록 개발할 예정입니다. “LysoGide” 제품 또한 골이식재와 마찬가지로 해외시장 진출을 위해 FDA 승인을 진행중에 있습니다.

4) 기능성 소재 및 관련제품사업

현재 당사는 일반 기능성 소재 및 관련제품사업을 수행중인 타업체와는 차별되는 여러 자료들을 이미 확보하여 사업화에 이용하고 있습니다. 기능성 소재의 한국 및 해외 특허확보, 객관적 효능자료의 확보(해외 유수 과학잡지 연구논문 게재 및 임상시험 결과 확보)등은 당사의 신약연구개발 시스템에 의존한 체계적이고 과학적인 기능성 소재 및 관련제품 개발전략의 결과물이라 할 수 있습니다. 이러한 당사의 차별성은 이미 식품사업이 고도로 발달된 일본시장으로서의 수출과 성공적인 시장진입을 가능하게 해주고 있으며, 앞으로도 당사의 안정적인 사업군으로 자리매김 할 것으로 확신하고 있습니다.

이러한 기술력을 근거로 한 당사의 소재들은 기존의 건강식품업계와 식품, 제약업종의 소재로서 다양하게 활용될 수 있으며, 새로운 시장을 창출할 것으로 사료됩니다.

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험 (외환위험, 가격위험, 현금흐름 및 공정가치 이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 당사의 전반적인 위험관리는 당사의 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 자금팀에 의해 이루어지고 있습니다. 연결회사의 자금팀은 영업부서들과 긴밀히 협력하여 금융위험을 식별, 평가 및 회피하고 있습니다.

* 시장위험과 위험관리에 관한 자세항 사항은 Ⅲ. 재무에관한 사항 중 재무제표 주석 및 연결재무제표 주석 "4. 금융위험관리"를 참조하시기 바랍니다.

당사의 외환위험은 주로 인식된 자산과 부채의 환율변동과 관련하여 발생하고 있습니다. 당사의 영업거래 상 외환위험에 대한 회피가 필요하다고 판단되는 경우 통화선도 거래 등을 통해 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산 부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

6. 주요계약 및 연구개발활동

가. 경영상 주요계약

1) 기술이전 계약

| (단위 : 백만원, USD) |

| 계약상대 | 체결일 | 계약종료일 | 내용 | 계약금액 | 마일스톤 유입 금액 | 로열티 수령 금액 | 진행 단계 | ||

|---|---|---|---|---|---|---|---|---|---|

| 유한양행 | 2015.07.30 | 특허 만료시까지 |

EGFR 폐암치료제 (레이저티닙) 후보물질 기술이전 |

1,500 | 2018년 | 14,187 (USD17,000,000) |

2022년 | 1,073 | 유한양행 및 얀센 주도 하에 임상3상 진행 중 |

| 2020년 | 39,706 (USD34,000,000) |

2022년 반기 |

|||||||

| 주1) 상기 마일스톤 유입 금액은 유한양행이 얀센으로 레이저티닙 기술이전함에 따라 유한양행이 얀센으로부터 수령하는 계약금 및 마일스톤에 대하여 40% 비율로 유한양행이 당사로 지급한 분배금을 의미합니다. |

| 주2) 상기 로열티 수령 금액은 당사가 유한양행으로 기술이전한 레이저티닙을 활용한 치료제 렉라자를 판매함에 따라, 해당 제품의 매출액 대비 일정 비율로 유한양행이 당사로 지급한 금액을 의미합니다. |

(1) EGFR 폐암치료제 후보물질

| 계약상대방 | 유한양행 |

| 계약내용 | 유한양행은 "대상기술"에 대한 독점배타적인 권한 및 권리를 갖고임상시험, 허가, 생산, 상업화 등을 진행 |

| 대상지역 | 전세계 |

| 계약기간 | 2015.07.29 ~ |

| 총계약금액 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 수취금액 | 1) 계약금 1,500백만원(반환의무 없음) -2015년 수령 마일스톤 및 로열티 : 영업기밀에 해당되므로 기재하지 않습니다. 2) 유한양행 기술이전 계약금 분배금 : $17,000,000 2018년 당사는 19,126백만원을 수령하였으며, 이에 대하여 14,187백만원은 2018년 4분기의 수익으로 인식하였으며 나머지 금액인 4,939백만원에 대하여는 선수금으로 회계 처리하였습니다. 선수금 4,939백만원에 대하여는 계약서 상에서의 수행의무 이행 기간 동안 진행기준에 따라 해당 사업연도에 수익 인식을 할 예정입니다. 3) 유한양행 기술이전 마일스톤 분배금: $11,900,000 2020년 5월 14,376백만원 전액 수익 인식하였습니다. 4) 유한양행 기술이전 마일스톤 분배금: $22,100,000 2020년 11월 25,329백만원 전액 수익 인식하였습니다. 5) 로열티 2022년 1,073백만원 및 2023년 1,287백만원 수령하였습니다. |

| 계약조건 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 회계처리방법 | 1) 특허권 매각으로 수취한 계약금은 매출로 회계처리 2) 마일스톤 및 로열티는 계약 내 권리발생일에 매출로 인식 |

| 대상기술 | COMPOUNDS AND COMPOSITIONS FOR MOUDULATING EGFR AND JAK KINASE ACTIVITIES FOR TREATING CANCERS |

| 개발진행경과 | 1) 병용임상: 얀센이 임상을 진행하고 있으며, 임상 3상 진행 중 2) 단독임상: 유한양행이 임상을 진행하고 있으며, 임상 3상 완료 |

| 기타사항 | - |

2) 기술도입 계약

| (단위 : 천원) |

| 품목 | 계약상대 | 체결일 | 계약종료일 | 내용 | 계약금액 | 진행단계 | 비고 |

|---|---|---|---|---|---|---|---|

| ADEL-Y01 | 아델 | 2020.10.21 | 특허 만료시 혹은 양사간 해지 합의시 |

퇴행성뇌질환 치료제 개발을 위한 기술도입 및 공동연구 계약 |

2,500,000 | 임상1상 진행 중 | - |

| EP2/4 | 카나프테라퓨틱스 | 2022.03.30 | 제품 출시일로부터 10년 또는 특허 만료시 |

신규면역항암제치료제 개발을 위한 기술도입 및 공동연구 계약 |

2,000,000 | 전임상 진행 중 |

- |

(1) 퇴행성뇌질환 치료제 개발 기술도입 및 공동개발

| 계약상대방 | 아델 |

| 계약내용 | 오스코텍과 아델 간 "계약기술"의 공동연구개발 및 상업화에 관한 권리 및 의무 부여 |

| 대상지역 | 전세계 |

| 계약기간 | 2020.10.21 ~ |

| 총계약금액 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 지불금액 | 계약금 2,500백만원 마일스톤 및 로열티 : 영업기밀에 해당되므로 기재하지 않습니다. |

| 계약조건 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 회계처리방법 | 기술도입시 발생한 계약금은 비용으로 회계처리하였으며, 추후 마일스톤 및 로열티는 계약 내 지급의무 발생일에 비용으로 인식할 예정입니다. |

| 대상기술 | 퇴행성뇌질환 치료제 개발 |

| 개발진행경과 | 전임상 완료, 임상1상 진행 중 |

| 기타사항 | - |

(2) 신규면역항암치료제 개발 기술도입 및 공동개발

| 계약상대방 | 카나프테라퓨틱스 |

| 계약내용 | 오스코텍에게 "계약기술"의 독점적 실시, 개발, 임상시험, 허가 및 상업화 권리를 부여 |

| 대상지역 | 전세계 |

| 계약기간 | 2022.03.30 ~ |

| 총계약금액 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 지불금액 | 계약금 2,000백만원 마일스톤 및 로열티 : 영업기밀에 해당되므로 기재하지 않습니다. |

| 계약조건 | 영업기밀에 해당되므로 기재하지 않습니다. |

| 회계처리방법 | 기술도입시 발생한 계약금은 비용으로 회계처리하였으며, 추후 마일스톤 및 로열티는 계약 내 지급의무 발생일에 비용으로 인식할 예정입니다. |

| 대상기술 | 신규면역항암치료제 개발 |

| 개발진행경과 | 전임상 진행 중 |

| 기타사항 | - |

나. 연구개발활동

(1) 연구개발활동의 개요

당사는 관절염, 항암제 등과 관련한 질환의 신약개발에 주력하고 있습니다. 또한 신약개발과정에서 얻어진 연구산물을 제품화 시켜 판매하고 있습니다.

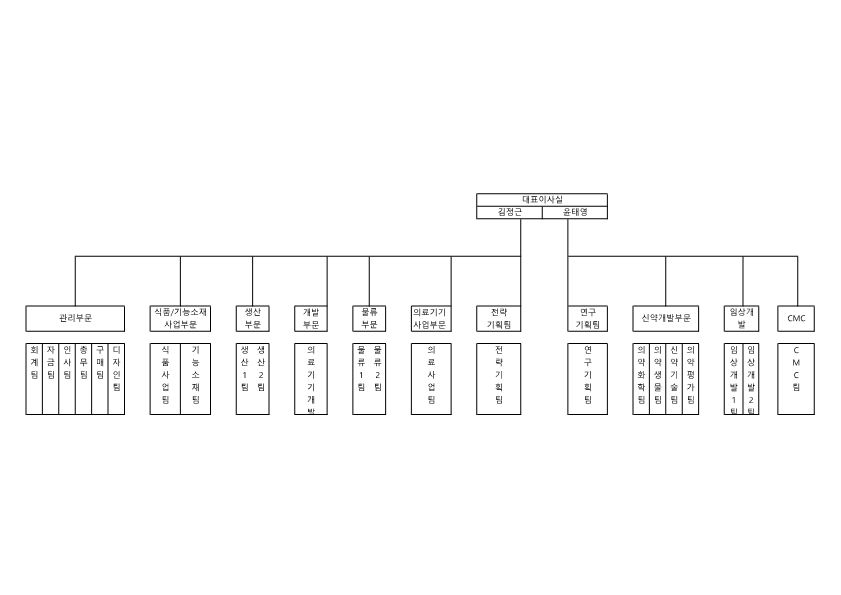

(2) 연구개발 담당조직

1) 연구개발 조직 개요

| [연구소 조직 및 연구개발 인력 현황] |

|

|

조직도-개정2309 |

당사의 연구개발조직은 연구소장 아래 연구소로 구성되어 있습니다.

연구소는 3개 부문, 6개의 팀으로 구성되어 연구개발을 진행하고 있습니다.

| 조 직 | 역 할 |

|---|---|

| 연구소장 | 연구개발 총괄 |

| 의약화학팀 | 신규화합물 디자인 및 합성 |

| CMC팀 | 의약품 공정개발 및 품질관리 |

| 의약생물팀 | 신규화합물 활성검색 및 작용기전 연구 |

| 신약기술팀 | 신규화합물 활성검색을 위한 단백질 정제 및 시스템 구축 지원 |

| 의약평가팀 | 신규화합물의 약동학적 특성 검색 및 최적화 |

| 임상개발팀 | 외부 임상시험 일정 및 임상진행 관리 |

| 연구기획팀 | BD업무, 연구실적 및 특허 관리 |

2) 연구개발 인력 현황

| 구분 | 박사 | 석사 | 기타 | 합계 |

|---|---|---|---|---|

| 연구소장 | 1 | - | - | 1 |

| 의약화학팀 | 3 | 4 | - | 7 |

| CMC팀 | 1 | 1 | - | 2 |

| 의약생물팀 | 1 | 5 | - | 6 |

| 신약기술팀 | 1 | 5 | - | 6 |

| 의약평가팀 | 1 | 3 | 1 | 5 |

| 임상개발팀 | 2 | - | 1 | 3 |

| 연구기획팀 | 1 | - | 1 | 2 |

| 합계 | 11 | 18 | 3 | 32 |

3) 핵심 연구인력

|

구분 |

성명 |

직위 |

업무분야 |

근무 기간 |

주요 학력 및 경력 |

주요 연구실적 |

|---|---|---|---|---|---|---|

|

1 |

윤태영 | 대표이사 | 연구총괄 | 2020. 03 ~ 현재 |

- 노바티스 수석연구원 - 동아에스티 혁신신약연구소장 - 동아쏘시오홀딩스 혁신신약연구소장 - 현 (주)오스코텍 대표이사 |

면역항암제 DA-4501 개발 및 기술 수출 |

|

2 |

김윤태 | 연구소장 | 신약 및 임상개발 | 2021. 07 ~ 현재 |

- Pittsburgh Univ. 화학 박사 - California Inst.of Technology Postdoc - Merck 의약합성실 Team Leader - 종근당 의약합성실 책임자 - 현 (주)오스코텍 연구소장 |

2세대 진통제 선도물질 도출 |

| 3 | 정영춘 | 전무이사 | CMC | 2023.09 ~ 현재 |

- University of South Florida, 유기화학 박사 - SK 의약품제조사업부 QC매니저 - Vertex Pharmaceuticals Senior Scientist - Akebia Therapeutics Director - Mersana Therapeutics Director - 현 (주)오스코텍 CMC 팀장 |

소분자 및 ADC(Antibody Drug Conjugates) 페이로드 약물 개발을 위한 공정/화학 개발, 기술 운영 및 CMC 관리 |

(3) 연구개발 비용

| (연결 기준) | (단위 : 백만원) |

| 과 목 | 제26기 | 제25기 | 제24기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 18,420 | 17,382 | 17,542 | - | |

| 인 건 비 | 5,588 | 5,031 | 4,239 | - | |

| 기 타 | 1,061 | 929 | 927 | - | |

| 정부보조금 | (162) | - | - | ||

| 연구개발비용 계 | 24,907 | 23,342 | 22,708 | - | |

| 회계처리 | 판매비와 관리비 | 24,907 | 23,342 | 22,708 | - |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

503.17% | 461.12% | 581.96% | - | |

(4) 연구개발 실적

1. 신약부문 연구실적

| 연구과제 | 항목 | 연구결과 |

|---|---|---|

| 류마티스관절염 면역혈소판 감소증 (합성신약) |

SYK | ㆍ류마티스관절염: 임상 1상 완료, 임상 2a상 완료 ㆍ면역혈소판 감소증: 임상 2상 CSR 수령 ㆍ21개국 특허등록 ㆍ해외 논문: - Bioorg. Med. Chem. Lett. 2015, 25, 4441-4446. - Mol. cells 2018.41.545-552 |

| 항암/면역항암 (합성신약) |

FLT3 | ㆍ국외 미국 임상 1상 시험 완료 ㆍ26개국 특허등록 ㆍ해외논문 - Blood. Apr 3, 2014; 123(14): 2209?2219. - SciBX Mar 27, 2014: 7(12) |

| EGFR | ㆍ미국특허 정규출원, PCT 출원 진행 ㆍ유한양행에 수익배분방식으로 기술이전 (2015.07.29) |

|

| G-801 (AXL) | ㆍMFDS IND 승인 및 임상 1상 진행중 ㆍ17개국 출원 해외 특허 중 6개국 특허 등록 ㆍCTI. 2021. (DOI: https://doi.org/10.1002/cti2.1364) ㆍFront. Oncol. 2022. (DOI: https://doi.org/10.3389/fonc.2022.821391) |

|

| G-801 (Crystal) | ㆍ국내특허출원(2018.08.23) ㆍPCT출원(2019.08.12) ㆍ19개국 해외특허출원 ㆍ호주 특허 등록(2022.06.16) |

|

| G-801 (Oral) | ㆍ국내특허등록(2021.03.16) |

2. 의료용소재부문 연구실적

| 구 분 | 항목 | 연구결과 |

|---|---|---|

| 치과용 의료기기 (골이식재) 개발 |

SynCera | 식약처 승인 |

| InduCera | 식약처 승인, 국내특허등록 | |

| LysoGide | 식약처 승인, 국내특허등록 , 비교임상시험 논문 SCI저널 게재(JPIS, 2편) | |

| BioCera-F | 실용신안 출원 | |

| CollaCera | 식약처 승인, 국내상표등록 |

3. 지적재산권 보유 현황

당사가 영위하는 연구 및 사업과 관련한 지적재산권은 아래와 같습니다.

| 구분 | 보유 현황 | |

|---|---|---|

| 특허권 | 국내 | 22건 |

| 해외 | 161건 | |

| 상표등록 | 국내 | 26건 |

| 해외 | 5건 | |

4. 연구개발 계획

|

구분 |

과제명 |

적응증 |

연구개발단계 |

정부사업지원 |

비고 |

|---|---|---|---|---|---|

| 합성신약 | SYK 저해제 | 류마티스 관절염 |

임상2a상 완료 |

- | - |

| 면역 혈소판감소증 |

임상2상 완료 |

||||

| 합성신약 | FLT3 저해제 | 급성백혈병치료제 |

임상1a상 완료 |

- | - |

| 합성신약 | Tau 항체 | 알츠하이머 치료제 | 임상1a상 진행 중 | 치매극복연구개발사업단 3차년도 총액 53억원 지원 |

(주)아델과 공동연구개발 |

1) SYK저해제 (적응증 : 류마티스 관절염 및 면역 혈소판감소증)

당사는 류마티스 관절염을 적응증으로 한 치료제에 대하여 2017년 12월 미국에서 임상 1상시험을 완료 후 임상 2상 시험을 진행하였습니다. 그러나, 2021년 1월 당사는 임상2상 시험의 탑라인 데이터 분석결과 1차 평가지표를 달성하지 못하였습니다. 당사는 임상시험 결과 분석을 통해 추가 임상 여부 검토 중에 있으며, 신규 적응증으로 다양한 분야에 적용하기 위한 연구개발 중에 있습니다. 현재는 동 신약물질에 대하여 면역혈소판감소증 적응증을 대상으로 2019년 4월 미국 FDA에 IND 승인 후 현재 임상2상 시험을 진행하였으며, 2023년 8월 CSR(최종보고서)를 수령하였습니다.

| 구분 | 합성신약 |

|

연구과제명 |

SYK 저해제 |

|

적응증 |

류마티스 관절염(RA), 면역혈소판감소증(ITP) |

|

작용기전 |

류마티스 관절염, 전신성 홍반염, 면역성 혈소판 감소 자반증 등의 표적치료제로서 면역세포의 활성을 조절하는SYK kinase를 target 으로 합니다. |

|

제품의 특성 |

기존의 제품과 비교하여 작용점과 경제적인 측면에서 우수성을 가지고 있습니다. 현재 개발중인 합성 신약 후보물질은 앞서 개발 중이던 낮은SYK 선택성과 부작용 또는 낮은 흡수율과 높은 독성으로 개발이 중단된 선행물질들의 문제점을 모두 해결한 우수한 효능과 안전성을 보이는 신약후보 물질입니다. |

| 진행경과 | 2016. 07 임상 1상 SAD 종료 2017. 06 임상 1상 MAD 종료 2017. 12 임상 2상 IND 2019. 01 임상 2a상 시험 개시 2019. 04 적응증확대 ITP 임상 2상 IND 2019. 12 적응증확대 ITP 임상 2상 시험 개시 2021.Q2 임상 2a상 완료(RA) - 유효성 측면에서 유의미한 효과를 얻지 못하였으며, 현재 추가 적응증 적용을 위한 확대 계획 중 2023.08 ITP 임상 2상 완료 |

| 향후계획 | 임상 데이터 분석 및 향후 계획 수립 중 |

| 경쟁제품 | 관절염 치료제 시장은 크게 화이자(Pfizer), 애브비 (Abbvi), 암젠(Amgen), 얀센(Janssen Biotech) 사 등이 석권하고 있습니다. 국내 관절염 치료제 시장은 크게 화이자의 세레브렉스, 한독약품의 악토넬, SK 케미탈의 조인스정 등의 품목이 높은 매출을 보이고 있습니다 |

| 관련논문 등 | - Bioorg. Med. Chem. lett. 2015, 25, 4441-4446. - Mol. cells 2018.41.545-552 |

| 시장규모 | 1) 류마티스관절염 치료제의 세계 시장 규모는 2019년 기준 579억불이었고, 매년 2.8%의 성장을 이루어 2027년에는 629억불에 이를 것으로 예상되고 있습니다. 국내 관절염 치료제 시장 규모는 해마다 5% 이상 성장하고 있습니다. 2) 면역혈소판감소증 치료제 시장은 2018년 29.9억불이며, 매년 0.54%의 성장률을 보여 2026년에는 33.3억불로 예상되고 있습니다. 면역혈소판감소증 환자는 미국에서 매 년 10만명 당 3.3명씩 발생하고 있으며, 전세계적으로 성인 10만명 당 9.5명, 아동 10만명 당 5.3명이 진단되고 있습니다. |

| 기타 | 적응증 확대를 통한 면역혈소판 감소증(ITP) 치료제로서 임상을 진행하고 있으며, 2019년 4월 미국 FDA에 IND 승인되었습니다. |

2) FLT3저해제 (적응증 : 급성 골수성 백혈병)

2017년 12월 미국 내 5개 병원과 협약을 진행하여 20명의 환자를 대상으로 임상 1상 시험 단계별 투여(dose escalation) 를 완료하였습니다. 이에, 당사는 단계별 투여 시험에서 최적 용량을 확인한 후, 추가 20여명의 재발 및 비반응성 환자를 대상으로 임상 효능을 확인하는 환자 확대(expansion) 시험을 진행할 예정입니다.

| 구분 | 합성신약 |

|

연구과제명 |

FLT3 저해제 |

|

적응증 |

급성골수성백혈병(AML) |

|

작용기전 |

환자의 암세포에서 비정상적으로 활성화 되어있는 암유발 단백질을 선택적으로 억제하는 표적항암제입니다. |

|

제품의 특성 |

경쟁물질에 비해 강력한 표적 억제 활성과 매우 높은 선택성을 가지고 있습니다. 또한 경쟁물질에 대해 저항성을 나타내는 돌연변이 표적 단백질에도 강한 억제 활성뿐만 아니라 다양한 약물저항성 환경들에서도 우수한 항암 효능을 가져서, 경쟁물질에 비해 우위를 나타내고 있습니다 |

| 진행경과 | 2017.03 미국 FDA IND 2018.03 임상 1상 Dose escalation 시험 개시 2022.Q1 AML 임상 1상 완료 |

| 향후계획 | 전환된 투여경로(경구제) 기반으로 차기 임상 계획 |

| 경쟁제품 | 현재 전세계적으로 5종의 신약후보물질이 후기 임상시험 중에 있습니다. |

| 관련논문 등 | - Blood, Apr 3, 2014; 123(14): 2209-2219 - SciBX Mar 27, 2014; 7(12) |

| 시장규모 | 급성백혈병 치료제 시장은 주요7개국 기준 2014년 약3.5억불 규모이지만 연 평균10.5%에 달하는 괄목한 만한 성장세를 보이고 있어서 2024년에 이르면9.5억불로 증가할 것으로 전망됩니다. 또한 고령층 급성 골수성 백혈병 환자들의 낮은 생존율을 해결하는 새로운 신약 개발이 성공적으로 개발된다면 시장 성장의 추진력은 예상보다 급속히 확대될 것으로 기대됩니다. |

| 기타 | 2018년 11월 미국 FDA로부터 희귀의약품으로 지정되었습니다. |

3) Tau 항체 (적응증 : 알츠하이머)

2023년 9월 미국 FDA에 임상 1a/1b 승인을 받았으며, 미국 내 5개 병원에서 총 40명의 환자를 대상으로 1a 임상을 진행 중에 있습니다.

| 구분 | 합성신약 |

|

연구과제명 |

Tau 항체 |

|

적응증 |

알츠하이머(AD) |

|

작용기전 |

타우 단백질은 신경 세포 내부에서 세포의 기능을 안정화하는 역할을 합니다. 하지만 타우 단백질이 실처럼 가늘게 변해 뒤엉키는 현상이 알츠하이머병 환자에게서 관찰되면서 아밀로이드베타와 함께 알츠하이머병의 주 원인 중 하나일 것으로 추정되고 있고, 아밀로이드베타 뿐만 아니라 타우 단백질을 타깃으로 치료제 개발이 이루어지고 있습니다. |

|

제품의 특성 |

당사는 ADEL-Y01이 각각 항체 매개 억제 및 포식 작용을 통해 신경 세포 배양 및 타우 형질 전환 마우스 모두에서 타우 병증 진행을 예방하고 신경 생존 능력을 증가시키는 것을 관찰하였고, N-말단 타우를 타깃하는 항체에 비해서도 타우 응집 저해 및 전파 억제 효과가 뛰어난 것을 확인하였습니다. |

| 진행경과 | 2023.09 미국 FDA IND 2024.02 임상 1a상 투약 개시 |

| 향후계획 | 2026년 임상 1상 완료 예정 |

| 경쟁제품 | 상용화를 타겟으로 하는 임상 3상 현황의 경우, 31개의 약물에 총 47건의 임상이 진행되고 있습니다. |

| 관련논문 등 | - |

| 시장규모 | 2023년 7월 알츠하이머병으로 인한 인지저하를 늦추는 신약 ‘레켐비’ 출시로, 알츠하이머 글로벌 시장은 주요 8개 지역 미국, 프랑스, 독일, 이탈리아, 스페인, 영국, 일본, 중국 시장에서 2020년까지 22억 달러(약 3조 원)에서 2030년 137억 달러(약 18조 원)로 연평균 20%의 성장세를 보일 것으로 예측됩니다. |

| 기타 | - |

7. 기타 참고사항

(1) 사업부문별 현황

1) 신약개발사업

현재 당사는 2종의 합성 신약 후보 물질에 대하여 미국 FDA, 유럽 EMEA 및 한국에서의 임상시험을 진행하고 있습니다. 자가면역 치료제의 경우 RA 질환은 임상 2a상 시험 및 ITP 질환에 대해 미국, 유럽, 한국 등에서 글로벌 임상 2상 시험을 완료하였습니다. 또한 항암제로 개발 중인 신약 물질은 미국 내 5개 병원에서 급성 백혈병 환자를 대상으로 용량 증대(dose escalation) 임상1상 시험을 완료하였고 국내 3개 대형병원에서 난치성 고형암 환자를 대상으로 경구제 용량증대 임상 1상 시험을 진행하고 있습니다. 유한양행에 기술이전한 표적항암제 폐암 치료 물질은 임상 1,2상이 완료 되었으며, 한국 식약처 판매 허가 및 보험급여 등재를 완료하였고, 글로벌 제약기업인 얀센에 라이센싱하여 얀센의 이중항체와의 병용투여 임상 및 후속 글로벌 임상

시험이 진행되고 있습니다.

a. 자가면역 치료제

(산업의 특성) 자가면역 질환은 면역시스템이 자신을 공역하여 발생하는 질환으로

100종 이상의 질환이 있으며, 대표적인 질환으로는 류마티스관절염 (rheumatoid arthritis), 면역혈소판감소증 (immune thrombocytopenia), 제1형 당뇨병 (type I diabetes), 건선/건선성 관절염 (psoriasis/psoriatic arthritis), 다발성 경화증 (multiple sclerosis), 루프스 (lupus), 염증성 장질환 (inflammatory bowel disease), 중증근무력증 (myasthenia gravis), 쇼그렌증후근 (Sjogren’s syndrome), 하시모토병 (Hashimoto disease) 등이 알려져 있습니다. 자가면역 질환은 대부분 발병 원인이 알려져 있지 않으며, 유전적 요인이나 환경적인 요인으로 해석하고 있습니다. 자가면역 질환 환자는 미국에서만 23.5만명 (7%)이 있으며, 여성에서 2~3배 높고, 유아에서 노인에 이르기까지 모든 연령층에서 발생하는 것으로 알려져 있습니다.

자가면역질환 중 류마티스관절염은 현재까지 병의 원인이 정확하게 밝혀지지 않은 질병으로 세계인구의 약 1%에서 발병되고 있습니다. 류마티스관절염 치료제 개발 분야는 2000년 이후 노령 인구 증가와 소득 수준의 향상으로 국내는 물론 전 세계적으로 환자가 지속적으로 증가하고 있는 추세여서, 앞으로 신약개발 질환 중 성장율이 가장 큰 질환 분야입니다.

자가면역질환 중 면역혈소판감소증은 혈소판에 대한 자가항체 생성으로 발병하는 질환으로 자가항체가 결합된 혈소판이 대식세포 (macrophage)에 의해 파괴되어 발생하는 질병입니다. 혈액 내 혈소판의 수치가 낮을 경우 피부의 점상출혈 뿐만 아니라 심할 경우 장기 및 두뇌에서의 출혈로 사망에 이르게 되는 질병입니다.

SYK는 B 세포, 대식세포, 호중구, 단핵세포 등 다양한 면역세포의 활성을 조절하는 것으로 보고 되어져 있어 류마티스관절염을 포함하는 면역기능의 증가에 의해서 발병하는 자가면역질환의 치료제 타겟으로 알려져 있습니다.

(산업의 성장성) 자가면역 질환 치료제의 세계 시장 규모는 2017년 1,098억불로 매년 4.2%씩 증가하여 2025년에는 1,533억불에 이를 것으로 예상하고 있습니다. 자가면역 질환의 치료제는 면역 억제 효능을 바탕으로 하기 때문에 개발된 약들은 다양한다른 자가면역의 질환 치료제로도 사용되고 있습니다. 개발된 류마티스관절염 치료제는 자가면역 질환뿐만 아니라 만성 염증성 질환 및 장기 이식 거부 등에 사용되고 있습니다.

류마티스관절염 치료제의 세계 시장 규모는 2019년 기준 579억불이었고, 매년 2.8%의 성장을 이루어 2027년에는 629억불에 이를 것으로 예상되고 있습니다. 국내 관절염 치료제 시장 규모는 해마다 5% 이상 성장하고 있습니다.

면역혈소판감소증 치료제 시장은 2018년 29.9억불이며, 매년 0.54%의 성장률을 보여 2026년에는 33.3억불로 예상되고 있습니다. 면역혈소판감소증 환자는 미국에서 매 년 10만명 당 3.3명씩 발생하고 있으며, 전세계적으로 성인 10만명 당 9.5명, 아동 10만명 당 5.3명이 진단되고 있습니다.

류마티스관절염 및 면역혈소판감소증의 치료제 개발 시 다른 자가면역 질환의치료제로 사용할 수 있어 그 가치는 전체 자가면역 질환 치료제 시장으로 확대될 것으로 내다보고 있습니다.

(시장의 여건) 류마티스관절염 치료에 사용되는 제제들은 비스테로이드항염증제

(NSAIDs), corticosteroids 및 면역 시스템을 표적으로 하여 손상된 관절에 대한 면역공격을 늦추게 하는 질병조절 항류마티스제 (DMARDs; disease-modifying anti-rheumatic drugs) 제제와 DMARD 계열의 생물학 제제들이 사용되고 있습니다. 대부분 제네릭 의약품에 속하는 비스테로이드항염증 제제 및 corticosteroids들은 안전성이 우수한 제제들이 시장에서 우위를 차지하고 있으며, 부작용을 줄이는 방향으로 추가 개발이 진행되고 있습니다. DMARD 계열의 생물학 제제들은 효능 면에서 비스테로이드항염증 제제나 DMARD 계열의 다른 약물보다 우수한 효능을 보이는 제품들이며, 세계시장에서의 점유율 또한 높습니다. 하지만 이 제제들은 비스테로이드항염증 제제들과 가격 면에서 경쟁력을 가지지 못하며, 탁월한 효능에도 불구하고 감염 및 심부전 환자에서의 사망률 증가 등이 보고되고 있어 사용시 세심한 주의가 요구되는 단점이 있습니다.

면역혈소판감소증 치료제 개발은 작용 기전 상 혈소판의 생성을 증가시키거나, 혈소판의 파괴 및 자가면역항체의 생성을 억제하는 목적으로 개발되고 있습니다. 혈소판을 증가시키는 치료제로는 Tpo 수용체의 길항제 단백질인 Romiplostin (Amgen)이 있으며, 합성신약으로는 Top 수용체 길항제인 Eltrombopaq (Novatis)과 Lusutrombopaq (Shionogi)가 있습니다. 혈소판의 파괴 및 자가면역항체의 생성을 억제하는 치료제로는 SYK 억제제인 R788 (tavalisse)이 2018년 유일하게 FDA의 승인을 얻었습니다. 현재는 혈소판 파괴를 억제하는 신약 개발의 연구가 활발히 진행되고 있습니다.

(경쟁사항) 현재 관절염 치료제로는 비스테로이드성 항염증제, 질병조절 항류마티스제, 항류마티스제 계열의 생물학 제제 등 몇 가지가 이용되고 있지만, 이들은 효능이 만족스럽지 못하거나 부작용, 경제성(의료비용) 측면에서 문제점을 가지고 있습니다.현재 사용 중인 관절염 치료제의 장단점은 아래와 같습니다.

| 표. 시판중인 관절염 치료제 장단점 분석 |

| 분 류 | 장 점 | 단 점 |

|---|---|---|

| 비스테로이드성 항염증제 (NSAIDs) |

진통, 염증 억제 효능 좋음 | - 부작용(위장관 장애, 심혈관계 이상) - 관절염의 근원적 치료 불가능 |

| 질병조절 항류마티스제 (DMARDs) |

염증 억제 효능 좋음 | - 부작용 - 치료 기간이 김 - 관절염의 진행을 억제할 수는 있으나 근원적 치료 불가능 |

| 질병조절 항류마티스제 생물학 제제(bDMARDs) |

관절염 억제 효능 좋음 | - 고가 - 투여방법이 제한적 - 장기 투여 시 항체생성으로 인한 효능저하 발생 - 암 발생 가능성 |

면역혈소판감소제로 사용되는 질병조절 항류마티스제인 R788은 SYK에 대한 선택성이 낮아 부작용 및 투여 용량의 제한으로 낮은 효능을 보이고 있습니다.

(회사의 경쟁우위요소) 당사는 저분자 유기합성 화합물을 중심으로 류마티스관절염과 면역혈소판감소증 치료제를 개발 중에 있습니다.

SYK kinase는 작용 기전 상 B 세포, 비만세포 (mast cell), 호중구 및 대식세포를 포함한 다양한 면역세포의 활성을 조절하는 것으로 알려져 있습니다. 합성신약 개발은 이러한 SYK kinase의 억제를 통한 면역세포의 활성 억제를 통하여 류마티스 관절염, 면역 혈소판 감소증, 전신성 홍반염, 건선 및 혈관염 등의 표적치료제로 신약 개발을 추진 중에 있으며, 이들은 기존의 제품과 비교하여 작용점과 경제적인 측면에서 우수성을 가지고 있습니다.

현재 개발중인 합성 신약 물질은 앞서 개발 중이던 낮은 SYK 선택성과 부작용 또는 낮은 흡수율과 높은 독성으로 개발이 중단된 선행물질들의 문제점을 모두 해결한 우수한 효능과 안전성을 보이는 신약 물질입니다.

이 물질은 미국에서 임상1상 단회 투여(SAD), 반복투여(MAD), 생체이용률에 미치는 음식물의 영향(Food effect) 시험을 모두 성공적으로 완료하였으며, 관절염 치료제로는 임상2a상을 완료하였고, 면역혈소판감소증 치료제로는 임상2상 시험을 완료하였습니다. 임상 1상의 시험결과 해당약물은 투여한 모든 용량에서 우수한 안전성을 보였으며, 용량 의존적인 체내 노출과 효능지표 확인 시험에서 우수한 효능을 나타내었습니다.

류마티스 관절염 치료제로의 임상2상 시험 결과 1차 효능 지표를 만족하지는 못하였으나, 중등증 환자군에서 유의한 치료 효능을 확인하였습니다. 또한 모든 투여 용량에서 약물에 의한 특이할 만한 부작용이 발견되지 않아 탁월한 안전성을 확보하였습니다.

면역혈소판감소증의 경우 2018년 Orphan drug으로 US FDA의 판매승인을 얻은

SYK 억제제인 R788은 off-target에 의한 부작용으로 투여 용량의 제한을 두고 있어 시장에서는 선택성이 높은 우수한 효능의 치료제에 대한 필요성이 대두되어 있습니다. 본 물질은 다양한 실험 결과에서 효능 및 안전성 측면에서 월등히 우수한 것으로 평가되고 있습니다.

(전망)

1) 류마티스관절염 치료제: 류마티스관절염 치료제 시장은 앞으로 지속적인 성장이 예상되는 분야로 노령인구 증가와 관절염에 대한 치료 인식의 변화가 가장 큰 성장 요인입니다. 류마티스관절염 환자수는 미국 NHIS (National Health Interview Survey)의 자료에 의하면 4,640만명으로 추정되며 2030년에는 6,700만명으로 증가할 것으로 예상됩니다. 미국의 경우, 45세 이상의 환자가 류마티스관절염 치료제 전체 시장의 대부분을 차지하고 있습니다(출처: Kalorama Information). 관절염 환자의 경우 진단 기술의 발전과 질환 치료에 대한 인식의 변화로 적극적으로 관절염을 치료하고자 하는 환자가 증가하고 있습니다.

현재 면역시스템을 조절하는 생물학제제들이 류마티스관절염 시장에서 성공을 거둠으로써, 유사한 작용 기작에 중심을 두고 여러 제약사 및 바이오 기업에서 관절염 치료제 개발이 뜨겁게 진행되고 있습니다. 또한 관절염 치료제 시장의 60%이상을 차지하는 비스테로이드항염증 제제의 경우, 바이옥스 퇴출 이후 효능보다는 부작용이 적은 제제들이 시장 점유율을 높여가고 있습니다.

향후 장기 투약을 필요로 하는 관절염 치료제 개발에서 가장 고려되어야 할 사항은 부작용, 비용 대비 효과의 우수성, 효능 (특히 질병의 초기단계에서의 효능 우수성, 질병의 진행 억제), 투여의 편리성, 내성 등이며, 여러 제약사들은 이를 중심으로 하여 치료제 발굴을 진행하고 있습니다.

최근 들어 새로운 작용 기작을 갖는 합성 신약의 개발이 활발히 진행되고 있습니다. 대표적으로 2012년 미국FDA 승인을 얻은 화이자(Pfizer)의 Xeljanz가 있습니다. 이러한 신약들은 질환 특이적 면역작용을 선택적으로 억제하는 신규 약리 기작을 가지고 있어, 향후 관절염 치료제 시장의 흐름을 주도할 것으로 예상되고 있습니다.

2) 면역혈소판감소증 : 현재 면역혈소판감소증의 치료제로는 Orphan drug이 사용되고 있으며, 2018년 SYK 억제제인 R788이 유일하게 US FDA의 승인을 얻었으나 부작용에 의한 투여 용량 제한으로 충분한 효능을 보여주고 있지 않습니다. 다양한 동물실험 및 임상1상 시험 결과로 볼 때 본사의 합성 신약 물질은 R788과 비교해 효능 및 안전성 측면에서 우수한 것으로 평가되고 있습니다. 또한 자가항체 생성 뿐만아니라 자가항체에 의한 혈소판 파괴 기전을 동시에 억제하는 약물로 치료제 시장에서 충분한 경쟁력을 갖추고 있다고 평가됩니다.

추후 제1형 당뇨병, 건선/건선성 관절염, 루프스 등 다양한 자가면역질환에 적용이 가능하여 폭 넓은 질환 치료제로의 개발이 가능할 것으로 전망됩니다.

b. 급성골수성백혈병 치료제

(산업의 특성) 급성골수성 백혈병(AML)은 면역세포의 일종인 미성숙백혈구가 비정상적으로 증식하는 혈액암입니다. 전세계적으로 만명 중 한명 정도가 급성골수성백혈병에 걸리며80만명 정도의 환자가 있는 것으로 보고되고 있습니다. 급성 골수성 백혈병 은 환자의 발병 연령과 밀접한 관련이 높으며 고령 환자일수록 기존 화학요법제에 대한 치료율이 낮고 재발이 높게 발생합니다. 기존 항암제 저항성 원인으로 비정상적으로 과다 활성된 형태의 FLT3 키나제 돌연변이가 임상학적으로 확인 되며전체 AML 환자 중 35%에서 FLT3 돌연변이가 관찰됩니다. 따라서 독성이 낮고 질병재발을 방지하는 저분자 FLT3 억제제 개발 필요성이 대두되고 있습니다.

(산업의 성장성) 급성백혈병 치료제 시장은 주요 7개국 기준 2014년 약3.5억불 규모이지만 연 평균10.5%에 달하는 괄목한 만한 성장세를 보이고 있어서 2024년에 이르면 9.5억불로 증가할 것으로 전망됩니다. 또한 고령층 급성 골수성 백혈병 환자들의 낮은 생존율을 해결하는 새로운 신약 개발이 성공적으로 개발 된다면 시장 성장의 추진력은 예상보다 급속히 확대될 것으로 기대 됩니다.

(시장의 여건) 현재 전세계적으로 5종의 신약후보물질이 후기 임상시험 중에 있습니다. 급성백혈병은 미국 FDA에서 희귀질환으로 인정받고 있으므로, 매우 빠른 임상개발 및 승인이 가능합니다. 최근 FLT3 억제제들이 단일 요법뿐만 아니라 기존 항암제와 같이 combination therapy로도 의미 있는 임상 시험 결과가 확인 되었습니다.따라서 투여 대상 환자가 재발생 급성백혈병환자부터 초기 급성백혈병 환자까지 범위가 증대되어 앞으로 시장성은 더욱 확대될 것으로 예상됩니다.

(회사의 경쟁우위 요소) 당사가 개발하고 있는 급성골수성백혈병 치료제는 환자의 암세포에서 비정상적으로 활성화 되어있는 암유발 단백질을 선택적으로 억제하는 표적 항암제입니다. 당사에서 수행한 비임상 연구에 따르면 당사의 치료제는 경쟁물질에 비해 강력한 표적 억제 활성과 매우 높은 선택성을 가지고 있습니다. 또한 경쟁물질에 대해 저항성을 나타내는 돌연변이 표적 단백질에도 강한 억제 활성 뿐만 아니라 다양한 약물저항성 환경에서도 우수한 항암 효능을 가져서, 경쟁물질에 비해 우위를 나타내고 있습니다. 이러한 억제 활성은 동물모델에서 종양 억제 능력을 재확인하였고, 더불어 높은 안전역을 확인 하였습니다. 당사의 개발물질은 미국 FDA로부터 임상1상 시험에 대한 IND승인을 획득하였고, 2018년 11월에 미국 FDA로부터 희귀 의약품(ODD, Orphan Drug Designation)으로 지정되었습니다. 미국 병원에서 급성 골수성백혈병(AML) 환자들을 대상으로 진행한 FLT3/AXL 이중 저해제 'SKI-G-801'의 임상 1상 용량증대실험이 완료되었고 그 결과, 높은 안전성과 내약성이 확인됐으며, 특히 일부 FLT3-ITD 돌연변이 환자에서는 Cycle 1 투약 후 완전 관해 사례까지 확인이 되었습니다 향후 최근 개시한 고형암 환자 대상 경구 임상 1상 시험 결과를 활용하여 추가적인 급성골수성 백혈병 임상시험도 고려 중에 있습니다.

(전망) 급성백혈병은 인구 고령화에 따라 환자수가 계속적으로 증가할 것으로 예상됩니다. 반면 현재까지 효과적인 치료제가 없기 때문에 표적치료제가 성공적으로 개발될 경우 글리벡과 같은 블록버스터로 성장할 것으로 예상됩니다. 또한 당사의 개발물질을 이용하여 급성 백혈병 이외에도 난치성 고형암 치료를 위한 적응증 확대 연구를 병행하고 있으므로 순조롭게 개발 될 경우 개발물질의 가치와 시장성이 크게 확대될 것으로 전망됩니다.

c. 난치성 고형암 치료제

(산업의 특성) 진행성 암 중에서 대표적인 난치성 질병으로 비소세포성 폐암 (NSCLC), 삼중음성 유방암 (Triple negative breast cancer, TNBC), 그리고 비뇨기암 (Kidney and bladder cancer) 등이 알려져 있으며, 해당 질병은 상대적으로 높은 발생빈도와 치사율을 나타내어 임상학적으로 unmet need가 가장 높다고 할 수 있습니다. 항암치료를 위해 chemotherapy, targeted therapy, immune checkpoint inhibitor 등이 개발되어 항암 효능 개선에 기여하고 있지만 해당 암종에서는 암세포 분열 속도가매우 빠르기 때문에 전이가 공격적으로 진행되며 주변 조직 침윤도 빈번하여 외과 수술 후에도 암재발이 자주 관찰되거나 항암제 약물저항성 빈도도 역시 높습니다. 최근 translational medicine 연구를 통해 종양 악성화, 암재발 그리고 약물 저항성 원인에 있어서 AXL 단백질이 주목 받고 있습니다. AXL 발현이 높은 환자일수록 부정적 예후가 높고 낮은 생존율과 밀접한 관계가 있는 것이 임상학적으로 증명되었기 때문에 여러 난치성 암에 있어서 전망이 높은 타겟이라 할 수 있습니다. 특히, 종양미세환경에서 AXL 발현이 될 경우 암세포를 공격할 수 있는 면역세포들이 억제되므로 최근 주목을 받고 있는 면역항암제와 AXL 억제제가 병용투여 전략도 가능하여 암 치료 증대 뿐만 아니라 예방과 치료 유지에도 매우 중요한 항암 타겟입니다.

(산업의 성장성) 2018년 기준 NSCLC 치료제 시장은 약 $6.5 billion (first line, EGFR positive 포함)을 형성하고 있고 미국 연간 신규발생수는 23만명 수준입니다. 전체 NSCLC 환자 중 약 60%가 AXL 발현 양성 환자이므로 최대 $4.0 billion 잠재적 시장 가치를 가지고 있습니다. 유방암 치료제 시장은 2017년 기준 약$3.2 billion을 차지하고 있으며 이중 AXL positive 환자가 약50% 수준이므로 AXL 관련 TNBC 시장은 최대 $1.6 billion까지 고려할 수 있습니다. 또한 암진단 기술 향상, 면역항암제 시장 참여 그리고 신규 병용투여개발에 힘입어 앞으로 해당 난치암 시장은 더욱더 확대 될 것으로 예측 됩니다.

(시장의 여건) Targeted therapy 시장측면에서 NSCLC는 EGFR 억제제가 주요 시장을 형성하고 있으며 대표적인 약물로는 Taceva (EGFR+), Tagrisso (EGFR T790M), Gilotrif (EGFR exon 19 deletion/ exon 20 L858R)이 있습니다. EGFR 돌연변이 양성 환자(전체 NSCLC 20% 해당)에서는 EGFR 억제제로 대응이 가능하지만 나머지 80%에서는 기존 chemotherapy 약물이 주요 시장을 형성하고 있고 최근에 anti-PD-1/anti-PD-L1 같은 면역항암제들이 시장을 확대하고 있습니다. 유방암 시장은Herceptin, Tykerb, Afinitor가 주요 치료제가 주도하고 있으나 TNBC는 이런 약제에 대응하지 못하므로 AXL 억제제가 TNBC에 대한 차세대 치료제로써 고려되고 있습니다. 현재 경쟁사AXL 억제제들은 난치성 진행암에 대한 임상1/2상 시험을 진행 중에 있지만 후발 개발입장에서 시장 진입 장벽이 크지 않고 소규모 임상 시험을 통해 충분히 경쟁할 수 있는 환경입니다. 또한, AXL 억제제는 기존 면역항암제들과 병행 투여 할 수 있는 이점이 많은 관계로 시장 확장성이 매우 우수한 개발 분야라 할 수 있습니다.

(회사의 경쟁우위 요소) 당사가 개발하고 있는 난치암 치료제는 환자의 암세포에서 비정상적으로 활성화 되어있는 AXL키나제를 효과적으로 억제하는 표적 항암제입니다. 당사에서 수행한 비임상 연구에 따르면 당사의 치료제는 경쟁물질에 비해 강한 표적 억제 활성과 높은 선택성을 가지고 있습니다. 또한 경쟁물질에 대비 오랜 기간 억제력을 가졌고 월등한 암세포 전이 억제력을 확인하였습니다. 다양한 syngeneic mouse model에서 우수한 항암 및 전이 억제 효과를 확인하였으며, 이러한 항암효과는 암 조직 내 면역세포들의 증가와 기능이 촉진됨을 검증하였습니다. 이런 면역세포의 관련성은 기존 면역항암제들과 병용 투여 효과를 다양한 syngeneic 동물 모델에서도 재확인 하였습니다. 특히 인간화 마우스(humanized mouse)를 이용한 PDX모델에서 탁월한 항암 효능뿐만 아니라 대표적인 면역항암제인 Keytruda와 우수한 병용 효과를 확인되었고, 경쟁상 약물과 비교시험에서도 우수한 항암 효능 및 생존율 증가가 더 우수한 점이 확인되어 앞으로 임상시험에서 효능을 기대할 수 있게 되었습니다. 본 개발물질에 대한 전임상 효능 결과는 연세대 세브란스 병원 조병철 교수팀과 함께 2편의 해외 SCI급 논문 발표를 완료하였습니다. 당사의 개발물질은 이미 경구제 제형 연구를 마무리하여 전임상 시험을 완료 후 2021년 7월에 식약처로부터 임상 1상 시험에 대한 IND 승인이 되었습니다.

2022년 1월부터 국내 대형병원 3곳에서 대상 환자 모집이 개시되었고 현재까지 약물 이상반응 없이 순조로운 투약이 완료되어 추적관찰 중에 있습니다.

(전망) 일부 AXL 억제제들은 타겟 선택성 부분에서 개선이 이루어 졌지만 억제 효능이 일시적이며 암조직으로의 분포가 매우 낮아 시장에서 요구하는 수준의 임상 효능은 미치지 못하고 있는 실정입니다. 당사의 개발 물질은 약물 효력, 약물 저항성 및 암조직 분포 측면에서 여러 이점을 다수 보유하고 있으므로 임상 시험 과정에서 이런 부분들이 효능으로 증명 된다면 최적의 난치암 치료제 시장을 개척 할 수 있을 것으로 기대하고 있습니다. 또한 AXL 관련성은 NSCLC, TNBC, kidney cancer, bladder cancer 이외에 head and neck, prostate, ovarian, pancreatic cancer 등과 같은 unmet need가 높은 난치암들에서도 전이 및 암화가 AXL과 관련성이 학계에 잘 알려져 있으므로 다양한 적응증 확대가 가능하여 시장 확장성이 매우 높은 신약개발 분야 입니다.

d. 알츠하이머 치료제

(산업의 특성) 알츠하이머병은 뇌세포의 퇴화로 기억력을 비롯한 여러 인지기능이 점진적으로 저하되며 일상생활의 장애가 초래되는 만성뇌질환입니다. 알츠하이머병의 명칭은 1907년 이를 최초로 발견한 독일의사 알로이스 알츠하이머(Alois Alzheimer)의 이름에서 유래합니다. 알츠하이머병 환자의 뇌를 영상검사 혹은 부검에서 관할해보면, 일반인보다 위축된 것을 볼 수 있습니다. 또, 뇌 조직을 현미경으로 관찰해보면, 베타아밀로이드 단백질이 침착 되면서 생긴 노인반(senile plaque), 그리고 타우 단백질이 비정상적으로 엉겨 붙으면서 형성된 신경섬유다발(neurofibrillary tangle)을 볼 있습니다. 연구자들은 노인반과 신경섬유다발이 뇌에 점차 쌓이고, 이로 인하여 신경세포들이 죽으면서 알츠하이머병이 발생하는 것으로 생각하고 있습니다.두 물질이 처음에 왜 쌓이는지는 아직 밝혀지지 않았습니다.

알츠하이머병은 대부분 기억력 저하에서 시작됩니다. 초기에는 주로 몇 시간 혹은 며칠 전의 일에 대한 단기 기억력 저하가 생깁니다. 이 시기에는 젊은 시절에 대해서는 잘 기억하면서, 아침 식사로 무엇을 먹었는지 대답하지 못할 수 있습니다. 이후 질환이 진행되면, 점차 옛날 일에 대한 기억도 저하되고, 다른 여러 인지기능의 저하도 함께 나타납니다. 망상이나 환청과 같은 '정신행동증상'도 나타날 수 있는데, 말기까지 진행되면 모든 일상생활 기능을 상실하게 됩니다.

알츠하이머병을 치료하기 위해서는 약물치료와 비약물치료를 병행합니다. 약물치료에는 아세틸콜린 분해효소 억제제(Acetylcholinesterase inhibitor, ACEI)와 NMDA 수용체 길항제(NMDA receptor antagonist)가 사용됩니다.

[미국 FDA 승인 알츠하이머 치료제]

|

작용기전 |

제품명 |

성분명 |

기업 |

|---|---|---|---|

|

AChE Inhibitor |

ARICEPT |

DONEPEZIL HYDROCHLORIDE |

EISAI |

|

EXELON |

RIVASTIGMINE TARTRATE |

NOVARTIS |

|

|

RAZADYNE |

GALANTAMINE HYDROBROMIDE |

JANSSEN PHARMS |

|

|

NMDA 수용체 길항제 |

NAMENDA |

MEMANTINE HYDROCHLORIDE |

ABBVIE |

|

AChE Inhibitor + NMDA 수용체 길항제 |

NAMZARIC |

DONEPEZIL HYDROCHLORIDE + MEMANTINE HYDROCHLORIDE |

ABBVIE |

|

베타아밀로이드 표적 항체 치료제 |

ADUHELM |

ADUCANUMAB-AVWA |

BIOGEN/EISAI |

|

LEQEMBI |

LECANEMAB-IRMB |

(출처: 중앙치매센터, 글로벌 제약바이오 산업 동향 2023.08)

(산업의 성장성)출산율 감소와 기대수명이 늘어남에 따라 인구고령화는 빠르게 진행되고 있습니다. 인구고령화 속도는 OECD 국가마다 현저히 다양하며 일본은 특히 지난 30년 동안 급속한 고령화를 경험하였고 향후 몇 년 동안 한국은 OECD 국가 중 가장 빠른 인구 고령화를 겪을 것으로 예상됩니다. 경제협력개발기구(Organization for Economic Cooperation and Development; 이하 OECD)에서 발간하고 있는 OECD health at a glance 2021에 따르면, 2019년 기준 OECD 평균 기대수명은 81.0세이고, 최근 수십 년 동안 65세 이상 인구 비율이 OECD 국가에서 평균적으로 거의 2배 증가하여 1960년 9% 미만에서 2019년 17% 이상으로 증가하였습니다. 38개의 OECD 회원국에서 80세 이상 인구 6,600만 명 이상을 포함하여 2019년에는 65세 이상 인구가 2억 2,300만 명이 넘었고, OECD 회원국에서 65세 이상 인구 비율은 계속적으로 증가할 것으로 예상됩니다.

급격한 인구고령화와 함께 치매유병률도 지속적으로 증가 중인 것으로 조사되었습니다. OECD 국가의 2,100만명 이상이 2021년에 치매를 앓고 있는 것으로 추정되며, 현재 추세가 계속되면 2050년까지 2배가 되어 OECD 국가들의 치매인구는 총 4,400만 명에 도달할 것으로 추정하고 있습니다. 또한 2021년 OECD 국가에서 평균 1,000명 당 16명이 치매가 있는 것으로 추정됩니다.

우리나라도 평균 수명이 연장됨에 따라 인구고령화가 급격히 진행되고 있습니다. 전체 국민의 평균 기대수명은 2010년 80.2세에서 2021년 83.4세로 약 10년의 기간 동안 3.2세 증가하였습니다. 2021년 기준 총 인구의 65세 이상 인구는 16.5%(858만 명)에서 2060년에는 43.9%(1,881만 명)로, 85세 이상 초고령 인구는 1.6%(8만 4천 명)에서 2060년 11.7%(49만 9천 명)로 예상됩니다.

국내 65세 이상 추정치매환자 수는 2021년 88만 6,173명이지만, 2060년에는 332만 5,602명으로 약 4배 가까이 증가할 것으로 예상됩니다. 2021년 연령대별 치매환자 구성 비율은 85세 이상(36.66%), 80-84세(26.73%), 75-79세(20.72%), 70-74세(8.8%), 65-69세(4.4%), 60-64세(2.7%) 순입니다.

(출처: 국제치매정책동향 2022, OECD health at a glance 2021, 장래인구특별추계(2019.3), 인구주택총조사(2017))

(시장의 여건) 알츠하이머병 환자를 위한 대표적인 인지기능개선제로는 아세틸콜린 분해효소 억제제 (Acetylcholinesterase inhibitor, ACEI)와 NMDA 수용체 길항제(NMDA receptor antagonist)가 있습니다. 정상인의 경우, 뇌의 신경세포에서 아세틸콜린이라는 신경전달물질이 적절히 분비되어 기억력이 유지되고, 학습이 가능합니다. 그러나 치매 환자는 뇌에서 아세틸콜린을 분비하는 신경세포가 파괴되면서 아세틸콜린의 분비가 줄어, 기억력과 같은 인지기능이 떨어지게 됩니다. 아세틸콜린분해효소억제제 계통의 약물들은 치매로 인하여 저하된 시냅스 간극(synaptic cleft)의 아세틸콜린 농도를 증가시켜 환자의 인지기능을 향상시킬 수 있습니다.

전 세계적으로 널리 사용되는 알츠하이머병의 ACEI 계통 치료제로는 Donepezil, Rivastigmine, Galantamine 등이 있고, 병의 진행을 막을 수는 없으나 그 경과를 약 6개월에서 2년 이상 늦출 수 있습니다. 약물 효과는 병의 초기와 중기에 큰 것으로 알려져 있습니다. 하지만 Donepezil은 말기 알츠하이머병 환자에게도 효과가 있다고 인정됩니다.

글루타메이트(glutamate)라는 신경전달물질이 과도하게 활성화되면 학습 및 기억 능력이 저하되는 것으로 알려져 있습니다. 이 약물은 글루타메이트와 결합하는 NMDA 수용체를 억제함으로써 알츠하이머병 환자의 학습 및 기억능력을 증진하고 병의 진행을 막을 수 있을 것으로 생각됩니다. 이런 종류의 약으로는 현재 Memantine이 유럽과 미국 연구에서 중등도 및 중증 알츠하이머병환자에게 효과가 있는 것으로 입증되었습니다.

2021년 6월 FDA는 바이오젠과 에자이가 공동개발한 ‘아두헬름(성분명 아두카누맙)’을 알츠하이머병을 근본적으로 치료하는 첫 약물로 승인했으나, 효능과 안전성, 고가 논란 등으로 시장에서 퇴출되었습니다. 바이오젠과 에자이는 2023년 7월 아밀로이드베타를 타깃하는 또 다른 신약 ‘레켐비(성분명 레카네맙)’를 FDA로부터 승인받았습니다. 2024년에 FDA의 승인결정을 기다리고 있는 일라이 릴리의 ‘도나네맙’ 또한 아밀로이드베타를 억제하는 기전의 치료제입니다.

(출처: 중앙치매센터)

(경쟁사항) 현재까지 미국식품의약국(FDA)에서 승인한 알츠하이머병 치료제들은 인지기능을 개선하고 증상을 완화하는 목적 위주이며, 아직 근본적인 치료 약물이 없어 글로벌 시장의 미충족 수요가 매우 높아 치료제 개발이 매우 활발히 이루어지는 분야입니다. 미국국립보건원이 운영하는 임상시험정보사이트(clinicaltrials.gov)의 2022년 1월 5일자 자료를 기준으로 발표된 2022년 알츠하이머병 신약 파이프라인에 대한 연례보고서에 따르면, 2022년 전 세계에서 143개 신약 후보물질을 대상으로 총 172건의 임상시험이 시행되었습니다. 상용화에 가장 근접한 임상 3상에 진입한 신약 후보물질은 31개 (임상 47건)로, 임상 2상 82개 (임상 94건), 임상 1상은 30개(임상 31건)로 연구가 진행되었습니다.

상용화를 타겟으로 하는 임상 3상 현황의 경우, 31개의 약물에 총 47건의 임상이 진행되었으며, 알츠하이머병 치료에 대한 약물이 용도별로 다양하게 분포되었다. 원인조절치료제(DMT) 임상이 67.8%로 대부분을 차지하며, 증상조절제(Neuropsychiatric Symptom)가 16%, 인지증진약물(cognitive enhancers)가 16%를 차지하였다. 더불어, 원인조절치료제(DMT) 임상에는 알츠하이머병의 주요한 원인 물질인 아밀로이드 베타를 주된 표적(29%)으로 하며, 신경계 가소성 및 보호(Synaptic plasticity/Neuroprotection, 19%) 등을 표적으로 하였습니다.

(출처: Cummings, Jeffrey, et al. "Alzheimer's disease drug development pipeline: 2022." Alzheimer's & Dementia: Translational Research & Clinical Interventions 8.1 (2022): e12295)

(회사의 경쟁우위 요소) 당사는 타우병증 발달과 확산에 핵심 역할을 하는 아세틸화된 타우 단백질의 라이신 280(tau-acK280)을 표적으로 하는 항체를 개발 중에 있습니다. 타우병증은 뇌에 타우 단백질이 축적되는 질환이고, 타우 단백질이 많이 쌓이면 뇌세포가 죽고 인지기능이 떨어질 수 있습니다. 알츠하이머병은 가장 흔한 타우병증의 유형입니다.

타우 단백질은 신경 세포 내부에서 세포의 기능을 안정화하는 역할을 합니다. 하지만 타우 단백질이 실처럼 가늘게 변해 뒤엉키는 현상이 알츠하이머병 환자에게서 관찰되면서 아밀로이드베타와 함께 알츠하이머병의 주 원인 중 하나일 것으로 추정되고 있고, 아밀로이드베타 뿐만 아니라 타우 단백질을 타깃으로 치료제 개발이 이루어지고 있습니다.

타우 단백질의 N-말단을 타깃하는 치료제의 경우 병증 타우는 물론 정상 타우까지 표적될 수 있는 반면, 당사에서 개발중인 ADEL-Y01은 타우 병증의 발달과 확산에 핵심적 역할을 하는 '라이신280에 아세틸화된 타우 단백질(아세틸 타우, tau-acK280)'을 표적으로 작용한다는 점에서 효능을 기대해볼 수 있을 것으로 기대됩니다.

당사는 ADEL-Y01이 각각 항체 매개 억제 및 포식 작용을 통해 신경 세포 배양 및 타우 형질 전환 마우스 모두에서 타우 병증 진행을 예방하고 신경 생존 능력을 증가시키는 것을 관찰하였고, N-말단 타우를 타깃하는 항체에 비해서도 타우 응집 저해 및 전파 억제 효과가 뛰어난 것을 확인하였습니다.

2023년 US FDA 임상 1상을 승인 받아, 작성일 기준으로 임상 1a상 첫 투약을 시작하였습니다.

(전망) 알츠하이머병 시장은 인구 고령화로 인한 유병률 증가, 새로운 치료제의 등장으로 성장세가 예상됩니다. 보건산업진흥원 조사에 따르면 FDA에서 알츠하이머 치료를 위해 승인한 약물은 7가지이고, 신경정신병적 증상의 조절을 목적으로 하는 대증적 치료와 알츠하이머의 병리적 변화 및 질병의 진행을 늦추기 위한 질환조절약제(DMTs, Disease-Modifying Therapies)로 분류할 수 있습니다. 2023년 7월 알츠하이머병으로 인한 인지저하를 늦추는 신약 ‘레켐비’ 출시로, 알츠하이머 글로벌 시장은 주요 8개 지역 미국, 프랑스, 독일, 이탈리아, 스페인, 영국, 일본, 중국 시장에서 2020년까지 22억 달러(약 3조 원)에서 2030년 137억 달러(약 18조 원)로 연평균 20%의 성장세를 보일 것으로 예측됩니다.

(출처: 글로벌 제약바이오 산업 동향 2023.08)

2) 치과용 골이식재 사업

(산업의 특성) 치과용 골이식재는 치주질환 치료나 임플란트 시술 시에 사용됩니다. 최근 임플란트 시술이 가능한 병의원이 증가하고 있으며, 이에 따라 효능의 검증과 가격경쟁력을 바탕으로 영업에 임하고 있습니다. 국내시장 뿐만 아니라 점차 세계시장으로의 판매확대를 꾀하고 있으며 이를 위해 해외 마케팅 및 딜러 구축, 임상자료 확보 등에 주력하고 있습니다.

골이식재는 의료기기로 주로 치과와 정형외과에서 사용되고 있습니다. 골이식재는 그 재료의 기원에 따라 자가골, 동종골, 이종골, 합성골로 구분할 수 있으며 현재 동종골과 이종골이 시장에서 가장 많이 사용되고 있습니다. 골이식재의 수요는 인구의고령화, 임플란트 시장의 확대, 임플란트 시술에 대한 대중적 인지도 향상, 임플란트 및 골이식술을 시행하는 시술자 및 전문가의 증가로 크게 증가하고 있습니다. 2017년에 발행된 한 연구에 따르면 전 세계에서 매년 약 220만건의 골이식술이 진행되고 있으며, 약 6.6억$의 비용이 드는 것으로 분석했으며, 골재생을 위한 수술은 2022년까지 매년 약 13%씩 증가할 것이라 추정했습니다.

※ 출처 : bone Grafts and Substitutes in Dentistry_A Review of Current Trends and Developments_MDPI

최근 발행된 시장조사 자료에 따르면 치과용 골이식재의 전 세계 시장 규모는 2020년 4.5억$에 달했으며 연 평균 7.9%의 성장을 통해 2025년에는 6.59억$에 달할 것으로 예상됩니다. 국내 시장의 경우 2021년 2,880만$로 추정한 자료가 있으나 업계 추정에 따르면 약 5,000만$에 다다른 것으로 보입니다.

※ 자료 : Marketsandmarkets, Dental Bone Graft Substitutes Market, 2016 / Marketsandmarkets, Dental Bone Graft Substitutes Market by Type, Application, Product, End User_Global Forecast to 2025, 2020

현재 치과용 골이식재의 세계시장은 Dentsply Sirona(US), Danaher Corporation(US), Strauman(US), Zimmer Dental(US), Geistlich Pharm(Switzerland), Medtronic(Ireland) 등 글로벌 유통망을 가진 북미와 유럽의 대형 회사들이 시장을 주도하고 있습니다. 국내 시장에서는 외산 제품의 수입 유통업체 외에도 당사와 나이벡, 오스템임플란트, 덴티움, 메가젠임플란트, 시지바이오, 메드파크, 엘앤씨바이오, 푸르고, 한국치아은행 등 20여개 업체가 골이식재를 제조 및 유통하고 있습니다.

골이식재 산업은 의료기기라는 특수성으로 인하여 새로운 기업의 시장 참여가 제한적 상황입니다. 골이식재는 골 결손부위에 이식되는 의료기기이기 때문에 제품의 개발 및 허가 그리고 제품의 초기 시장 진입에 많은 시간과 비용이 소요됩니다. 또한 관련 기술이 특허로 보호되고 있어 유사 제품으로 시장에 진입하기가 제한적입니다.

골이식재 산업은 고부가가치 산업으로서 소재 및 가공원가에 비해 높은 부가가치를 만들 수 있으며 기술집약적 산업입니다. 최근에는 이종골, 합성골 등을 인체의 면역반응을 야기하지 않으며 생체의 뼈로 대체되는 기간을 단축시킬 수 있는 생명공학 기법을 적용하여 제조하는 등 첨단기술이 집약된 산업으로 발전하고 있습니다.

(산업의 성장성)치과용 골이식재의 국내시장은 일부 수입제품을 제외하고는 상당 부분 국산 제품이 점유하고 있습니다. 자가골, 동종골, 이종골 그리고 합성골 등이 판매되고 있으며 해외시장과 마찬가지로 이종골 시장이 가장 큰 비중을 차지하고 있으며 최근 동종골도 이종골와 유사한 비중까지 성장한 상황입니다. 시장 성장률은 합성골의 성장률이 이종골이나 동종골에 비해 약간 앞서고 있습니다. 임플란트 보험 적용 확대, 평균 수명 연장에 따른 노년층 증가 등으로 향후 지속적으로 시장 규모가 커질 것으로 예상됩니다.

(시장의 여건) 기존의 시장 제품과 유사한 정도의 안전성과 효능을 지닌 제품의 개발로 관련 시장에 진입하려는 시도 등이 있습니다. 국내에서는 당사를 포함하여 10여개의 제조 전문 회사들이 자체 브랜드로 개발하여 판매하고 있으며, 임플란트 제조사, 대형 유통회사 등에 OEM, ODM 방식으로 제품을 공급하고 있습니다. 당사 제품은 국내 최초 개발 및 20년 이상의 임상 사용으로 검증된 품질과 가격경쟁력을 갖추고 있어 국내 시장을 선점하고 있습니다.

최근의 신기술 동향은 생체활성 물질 및 항생제 등을 약물전달기술(Drug Delivery System)을 응용하여 기존의 골이식재에 접목시키는 것입니다. 당사에서는 기존의 골이식재에 생체친화적인 칼슘포스페이트 크리스탈을 코팅한 골이식재인 BioCera와 InduCera를 출시하여 판매하고 있으며, 2011년 출시한 InduCera는 새로운 공정으로 제품의 성능을 보다 향상시켜 기존의 수입 제품 사용자들로부터 좋은 반응을 얻고 있습니다. 2014년에는 시술의 편리성을 극대화한 시린지 타입의 이종골 제품 Biocera-F를 출시하였습니다. 최근에는 국내 골조직 재생용 바이오소재 전문업체와 기술제휴하여 콜라겐이 함유된 합성골 이식재 CollaCera 제품을 출시, 판매중입니다.

(경쟁사항) 국내 골이식재 시장은 전문 제조업체 외에 전국적인 유통망을 가진 대형 임플란트 제조사들이 속속 시장에 진입하고 있습니다. 이에 따라 수 십 종의 제품들이 시장 내에서 경쟁하고 있으며 소비자인 치과의사가 가격을 골이식재 선택의 1순위로 고려하게 된 상황입니다. 따라서 가격 경쟁력을 갖춤과 동시에 임상으로 입증된 품질과 사용자의 편의성을 향상시키는 기술을 확보하는 것이 중요합니다. 아울러 FDA, CE 인증 등을 통해 해외 시장에서 경쟁할 수 있는 조건을 갖추는 것이 필요합니다.

(회사의 경쟁우위요소) 당사의 주력제품인 InduCera의 경우 칼슘포스페이트 크리스탈 이중코팅과 새로운 제조 공정으로 신생골 형성 능력을 보다 향상시킴으로써 품질 비교우위에 있습니다. 지난 2011년 중소기업청과 한국의료기기공업협동조합에서 시행한 의료기기 비교임상 및 성능평가 지원사업 대상에 선정되어 국내 4개 대학병원에서 실시한 임상시험 결과 수입 경쟁제품과 동등한 임상적 효능이 확인되었습니다. 기존 제품 SynCera는 순수 β-TCP로 만든 합성골 제품으로 우수한 생체 친화성과 저렴한 가격으로 좋은 시장 반응을 얻고 있습니다. 다양한 제품군의 보유와 무엇보다 뼈 전문 연구 개발회사에서 20년이 넘는 오랜 임상 사용을 통해 검증된 품질이 당사 제품의 가장 큰 경쟁력이라 할 수 있습니다. 최근에는 사용자의 편리성을 증대하고 골 재생 능력을 증대시킨 BioCera-F, CollaCera 제품을 출시하여 치열한 시장 경쟁에 대응하고 있습니다.

| 표. 골이식재 보유기술 현황 |

| 보유기술 | 특허등록(년도) | 비 고 |

|---|---|---|

| 이종골 제조 방법 | - 동물뼈를 이용한 골이식재 대체재 및 그 제조방법 (2002년) | BBP에 적용 |

| 골이식재 코팅 기술 | - 고농도칼슘포스페이트 과포화용액의 제조 및 이를 이용한 칼슘포스페이트 결정박막 형성방법(2002년, PCT 국제특허출원) - 칼슘포스페이트 초박막 코팅된 우골분말(2002년) |

BioCera, InduCera에 적용 |

② 우수한 가격경쟁력

당사의 이종골 골이식재 중 InduCera, BioCera-F는 주요 경쟁 제품에 비해 60~90% 수준의 가격에 공급되고 있어 충분한 가격 경쟁력을 지니고 있습니다. 합성골 이식재인 SynCera 또한 주요 경쟁 제품의 70% 수준의 가격에 공급되고 있습니다.

InduCera 제품은 가격은 경쟁 제품과 비슷한 수준이지만 품질우위를 통해 경쟁력을 확보하고 있습니다.

|

[InduCera, BioCera-F의 제조 및 유통 가격] |

|

| (단위 : 원) |

|

구 분 |

Bio-Oss(0.25g) |

InduCera(0.25g) |

BioCera-F(0.25cc) |

|

소비자가격 |

105,000 |

99,000 |

66,000 |

현재 국내의 골이식재시장은 신규업체의 등장, 경쟁업체의 사업양수도, 경쟁업체의 정보의 제한 등으로 통계적조사에 무리가 따릅니다. 그러나 당사는 동종골, 이종골, 합성골을 포함한 전체시장에서 축적된 임상자료와 치과 시장에서의 신뢰를 바탕으로 지속적으로 성장하고 있습니다. 또한 미국, 유럽, 아시아 지역을 대상으로 수출 및 마케팅 활동을 강화하고 있으며, 특히 일본의 경우 높은 제품 인지도로 판매량이 급증하는 등 해외 시장 개척에도 주력하고 있습니다

3) 치과용 차폐막 사업

(용도) 차폐막은 조직 및 골재생을 유도할 목적으로 사용되는 이식 생체재료 중의 하나입니다. 즉 막을 통해 기능적 재건에 알맞은 공간을 확보함으로써 인접한 상피세포 또는 결합조직의 침입을 막아줄 뿐만 아니라, 재생에 필요한 세포가 증식하기 위한 충분한 시간을 제공하고자 사용되는 생체재료입니다.

차폐막은 골조직의 소실을 동반한 질환 부위의 치주조직 재생 수술, 임플란트 식립 부위의 준비, 임플란트 주위의 골결손 부위, 치근절제술 후 골재생 등 다양한 임상분야에서 사용이 가능합니다.

(시장 현황) 현재 사용중인 차폐막은 크게 흡수성과 비흡수성으로 구분됩니다. 초기에는 비흡수성 차폐막으로 millipore의 cellulose acetate가 주로 사용되었으나, 현재에는 gore tex, expanded polytetrafluoroethylene (e-PTFE) 막이 개발되어 시장에서 사용되고 있습니다. 비흡수성 차폐막은 조직 내에서 구조와 강도가 잘 유지되는 장점을 가지고 있으나, 내구성이 견고한 특징 때문에 치은퇴축 발생 시, 구강 내 환경에 쉽게 노출될 수 있다는 점과 2차적인 수술로 제거해야 한다는 큰 단점이 있습니다. 따라서 현재 시장에서는 80% 이상이 흡수성 차폐막을 선호하고 있습니다. 흡수성 차폐막은 별도의 제거시술 없이도 이식된 부위에서 분해됨으로써 2차적인 제거 수술이 불필요하기 때문에 환자의 편의성이 크고 비용을 절감할 수 있는 장점을 가지고 있어 다양한 흡수성 차폐막이 개발되고 있습니다. 흡수성 차폐막으로는 BioMend, Bio-Gide와 같은 동물유래 콜라겐을 이용한 제품이 대표적으로 사용되며, 삼양사의 BioMesh처럼 polylactic acid를 사용한 합성 차폐막도 사용되고 있습니다.

시판중인 차폐막 경쟁품의 종류는 30여종이며, 흡수성 제품이 전체 시장의 80%이상을 차지하고 있습니다. 과거 국내 시장에서는 Bio-Gide를 대표로 한 수입제품이 차지하는 비중이 매우 높았으나 당사를 비롯해 현대바이오랜드, 오스템임플란트, 덴티움, 나이벡, 푸르고 등 여러 국산 제조사에서 다양한 차폐막 제품을 출시하여 현재는 국내 시장의 대부분을 차지하고 있습니다.

(회사의 경쟁 우위 요소) 일반적으로 콜라겐을 사용한 차폐막은 생체적합성이 우수하지만, 인체 내에서 흡수속도가 빠르기 때문에 글루타알데하이드 같은 가교제를 사용하여 흡수속도를 지연시키고 있습니다. 그러나 염증유발에 의해 치료실패를 야기할 수 있는 가교제의 잔류 가능성 때문에 이를 대체할 수 있는 기술의 개발이 시급한 상황입니다. 당사에서 2015년 2분기 출시한 LYSOGIDE 제품은 추출 정제된 콜라겐이 아닌 돼지 심장막 자체의 천연 콜라겐을 이용하며 가교제 처리 없이 탈세포화 처리만을 시행한 제품입니다. 이러한 방법으로 제조된 차폐막의 경우 가교제를 사용하지 않기 때문에 잔류할 수 있는 가교제에 의한 염증유발 가능성이 없으면서도 생체 내에서 충분한 기간 동안 기능을 유지할 수 있다는 장점이 있으며, 차폐막 내부면이 세포의 부착과 증식에 적합한 구조를 유지함으로써 조직 재생에 유리한 제품입니다. 또한 돼지 심장막을 원재료로 사용하는 경우 소에서 유래한 제품 사용 시 우려되는 소해면상뇌증 (bovine spongiform encephalopathy, BSE)의 발생 가능성이 없다는 장점이 있으며, 심장막은 인장강도 및 효소저항성이 우수하여 생체에 이식하는 경우 충분한 흡수기간을 확보할 수 있다는 장점이 있습니다.

- CollaGuide, LysoGide의 유통가격

|

구 분 |

Bio-Gide (13*25mm) |

Biomend (15*20mm) |

CollaGuide (15*20mm) |

LysoGide (15*20mm) |

|---|---|---|---|---|

|

소비자가격 |

199,500원 |

135,000원 |

88,000원 |

110,000원 |

4) 기능성 소재 및 관련제품사업

(산업의 특성) 건강기능식품산업의 트렌드는 영양보충을 기본적으로 충족시키며 다양한 소비자의 기호에 따른 생체조절기능을 갖춘 제품에 대한 요구가 늘어나고 있습니다. 건강하게 오래 살기 위해 건강관리의 중요성이 높아지면서 건강기능식품 시장은 성장세를 이어가고 있습니다. 기능성 소재는 소비자의 다양한 수요를 반영하여,특정연령과 차별화된 기능성 소재로 세분화되어 있는 추세입니다

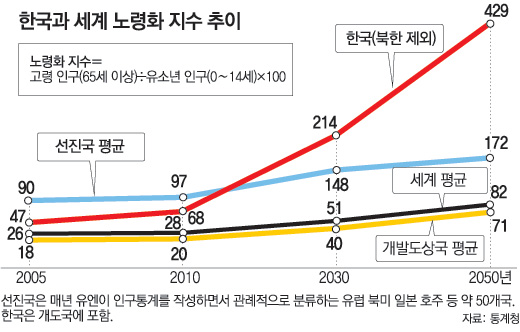

일반적으로 65세 이상 인구비율이 7% 이상이면 『고령화사회』, 14% 이상이면 『고령사회』, 20%를 넘어서면 『초고령국가』로 분류합니다. 우리나라는 지난 2,000년에 『고령화사회』가 됐고, 2018년 『고령사회』에, 2026년 『초고령사회』에 진입할 것으로 예상되고 있습니다.

|

|

한국과 세계 노령화 지수 추이 (동아 통계청인용 070711) |

◈ 출처 : 통계청, <세계 및 한국의 인구현황>

이미 전세계 주요산업국가에서 웰빙관련 소비시장이 급격히 팽창하고 있으며 노화에 따른 만성질환 등에 대한 수요는 향후 지속적으로 증가할 것으로 예측됩니다. 특히 그 중에서도 대표적인 만성질환군으로 분류되는 『골다공증』, 『관절염』 및 『치주질환』 등을 예방, 완화할 수 있는 기능성 소재 및 관련제품 사업에 대한 수요가 꾸준히 늘어날 것으로 예상됨에 따라 관련 시장의 규모는 계속 성장할 것으로 기대됩니다. 신약개발 과정에서 획득한 각종 기능성 소재를 고품질 웰빙식품 등에 적용하는 방안을 지속적으로 추진할 예정입니다.

(산업의 성장성) 건강이 곧 트렌드인 시대가 도래함에 따라 국내외 건강기능식품 시장은 매년 지속적인 성장세를 보이고 있습니다. 건강기능식품이 이제는 생활필수품으로 자리잡으며 소비자의 기대치 또한 날로 커지고 있습니다. 특히 급격한 인구 노령화에 따른 고령인구 급증으로 만성적인 갱년기 증상을 예방, 완화하는 기능성 소재 및 건강기능식품에 대한 수요가 매년 급등할 것으로 예측되며 바이오 기술을 응용하여 갱년기질환에 특화된 항노화 기능성 소재의 연구개발 및 수요팽창이 예상됩니다.

(경쟁사항)

㉮ 골다공증 예방 및 뼈건강 기능성 소재

당사의 기능성 소재는 뼈질환과 관련된 영양성분만 공급하는 수동적인 기능성에서 탈피하고 파골세포의 억제와 동시에 조골세포를 활성화하는 효능을 지닌 천연물소재로 개발되었습니다. 기존의 일반적인 소재들에 비해 개발과정과 효능면에서 차별화된 당사의 가시오가피숙지황복합추출물[OPB]소재는 국내 임상시험결과를 바탕으로『뼈건강에 도움을 줄 수 있음』의 기능성을 인정받아 건강기능식품 개별인정형원료의 허가기능성원료 인정 제2013-14호(13.07.03.)를 취득하였습니다

㉯ 관절염 예방 및 완화 소재 및 완제

관절염 기능성 소재 역시 단순한 항염증 기능보다는 염증발현에 가장 중요한 역할을 하는 활성T-면역세포(activated T-cell)억제 및 연골을 파괴하는 MMP(Matrix Metalloproteinase)의 분비와 발현을 억제하는 천연물의 발굴에 중점을 두어 개발되었습니다. 적절한 치료방법이 없는 現관절염 기능성 소재 및 관련제품 시장에서 훌륭한 대안으로서 그 역할을 담당할 수 있을 것으로 판단됩니다. 당사의 전칠삼추출물등복합물[AIF]소재는 『관절건강에 도움을 줄 수 있음』의 건강기능식품 개별인정원료로 허가 기능성원료 인정 제2010-47호(10.10.26)를취득하였습니다.

㉰ 치주질환 예방 및 완화 기능성 소재

당사는 치과계 네트워크를 통해 창립 초기부터 치과용 뼈이식재 및 기자재 등을 개발하여 활발한 사업을 해왔고 이미 이들 치과용 제품 영업을 통해 전국의 많은 치과병·의원을 고객으로 확보하였으며, 旣확보된 치과시장을 선점하고 양질의 치과용 제품이 유통될 수 있는 환경의 조성을 위해 노력을 경주하고 있습니다.

당사는 항염증 및 치조골 보호라는 복수의 증상을 지닌 치주질환에 빠른 효능을 나타내는 천연물 유래의 치주질환 기능성 소재를 개발 후 관련 보유기술을 활용하여 발굴한 천연물들의 조합으로, 임상시험을 통해 치주질환 및 치조골 개선에 효능이 뛰어남을 확인하였습니다.

- 치주 유지관리기 환자에서 PRF-K를 함유한 Nutraceutical의 효과. (대한치주과학회지2007 May 1(37) : 91-101.)

(회사의 경쟁우위요소) 당사의 기능성 소재 및 관련제품은 골다공증 및 관절염 신약 연구개발에 대한 축적된 기술력과 노하우를 바탕으로 연구개발 된 제품이라는 점에서 여타 업체의 제품들에 비해 효능과 과학적인 연구결과에 있어 비교우위를 보이고 있습니다.

표. 오스코텍 건강기능식품 완제품 및 소재현황

|

현재시판제품 |

포스트플랜트OPB |

||

|

제품 |

|

||

|

주요소재 |

OPB가시오가피숙지황복합추출물 |

||

|

기능성 원료인정 |

제2013-14호('13.07.03.) |

||

|

기능정보 |

뼈 건강에 도움을 줄 수 있음 (생리활성기능 2등급) |

당사는 자체 개발한 개별인정형 소재인 가시오가피숙지황복합물[OPB]을 함유하여 임플란트 고정에 중요한 역할을 하는 『포스트플랜트OPB』제품을 치과병의원에 공급하고 있습니다.

당사 개별인정원료인 전칠삼추출물등복합물[AIF]은 영진약품의 『관절엔파낙스』와 약사와건강의 『셀로맥스조인트케어』관절건강제품에 사용되고, 뼈건강 관련 개별인정원료인 가시오가피숙지황복합추출물[OPB]은 남양유업의 『뼈에강한 고칼슘&글루코사민 우유』제품에 적용되어 기존 칼슘 우유에 비해 진일보한 기능성 우유로 자리매김 하였으며, 뼈건강관련 특허원료인 [OCT11&40]는 비락의 『뼈건강&오메가3 우유』제품에 함유되어 있습니다. 또한, 어린이제품에 특성화된 가시오갈피숙지황추출물분말[SGA]은 LG생활건강의 『태자록』,동원F&B의 『키노피오홍삼액』『키노피오홍삼젤리』, 해태제과의 『키즈톨』, 비락의 『키드우유』등의 제품에 적용되어 건강기능식품 뿐만이 아닌 캔디와 껌 등의 다양한 일반식품 유형으로 적용영역을 확대하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

1. 요약연결재무정보

| [2023년 12월 31일 기준] | (단위 : 원 ) |

| 구 분 | 26기 2023년 12월 말 |

25기 2022년 12월 말 |

24기 2021년 12월 말 |

|---|---|---|---|

| I. 유동자산 | 102,428,703,640 |

107,871,877,882 | 16,990,417,074 |

| 1. 현금및현금성자산 | 7,951,488,609 | 5,523,656,495 | 10,581,667,547 |

| 2. 기타 금융자산 | 89,529,107,263 | 98,472,190,948 | 4,002,780,439 |

| 3. 매출채권및기타채권 | 2,018,264,778 | 1,860,387,824 | 662,516,180 |

| 4. 재고자산 | 1,700,686,292 | 1,267,216,347 | 1,202,695,903 |

| 5. 법인세자산 | 614,495,470 | 126,780,788 | 69,995,590 |

| 6. 기타유동자산 | 614,661,228 | 621,645,480 | 470,761,415 |

| II. 비유동자산 | 30,149,696,442 |

35,863,820,397 | 31,976,897,495 |

| 1. 투자부동산 | 11,094,306,831 | 11,224,461,258 | 6,947,031,731 |

| 2. 유형자산 | 17,897,832,819 | 18,927,680,600 | 22,931,732,326 |

| 3. 무형자산 | 595,275,505 | 590,281,652 | 1,246,972,490 |

| 4. 기타비유동금융자산 | 405,677,108 | 4,901,741,584 | 542,494,728 |

| 5. 사용권자산 | 156,604,179 | 219,655,303 | 308,666,220 |

| 자 산 총 계 | 132,578,400,082 |

143,735,698,279 | 48,967,314,569 |

| I. 유동부채 | 34,849,044,308 |

18,574,495,837 | 14,442,310,769 |

| II. 비유동부채 | 3,011,869,718 |

3,340,196,420 | 3,336,488,121 |

| 부 채 총 계 | 37,860,914,026 |

21,914,692,257 | 17,778,798,890 |

| I. 자본금 | 19,092,558,500 | 18,951,724,500 | 15,165,762,500 |

| II. 기타불입자본 | 216,713,746,111 | 216,099,411,648 | 102,405,234,524 |

| III. 기타자본구성요소 | 6,741,719,213 | 6,645,892,696 | 6,019,218,888 |

| Ⅳ. 이익잉여금(결손금) | (143,629,598,204) | (119,188,666,885) | (94,762,651,496) |

| 비지배지분 | (4,200,939,564) |

(687,355,937) | 2,360,951,263 |

| 자 본 총 계 | 94,717,486,056 |

121,821,006,022 | 31,188,515,679 |

| 2023.01.01 ~ 2023.12.31 |

2022.01.01 ~ 2022.12.31 |

2021.01.01 ~ 2021.12.31 |

|

| 매출액 | 4,950,929,999 |

5,062,376,493 | 3,902,734,752 |

| 영업이익 | (32,655,289,595) |

(28,638,371,344) | (28,096,765,516) |

| 당기순이익 | (28,489,780,658) |

(27,773,705,664) | (28,589,754,575) |

| 당기순이익의 지배기업 소유주 | (24,279,525,966) | (24,429,544,991) | (26,262,552,170) |

| 당기순이익의 비지배지분 | (4,210,254,692) | (3,344,160,673) | (2,327,202,405) |

| 기본주당순이익(원) | (635) |

(763) | (866) |

| *연결에 포함된 회사수 | 3 | 3 | 3 |

주) 상기 요약연결재무정보는 외부감사인의 감사를 받은 자료입니다.

2. 요약재무정보

| [2023년 12월 31일 기준] | (단위 : 원 ) |

| 구 분 | 26기 2023년 12월 말 |

25기 2022년 12월 말 |

24기 2021년 12월 말 |

|---|---|---|---|

| I. 유동자산 | 106,092,621,631 | 9,080,570,207 | |

| 1. 현금및현금성자산 | 2,040,140,182 | 4,430,167,957 | 2,965,131,164 |

| 2. 기타금융자산 | 89,529,107,263 | 98,472,190,948 | 4,002,780,439 |

| 3. 매출채권및기타채권 | 1,318,222,126 | 1,275,264,008 | 632,053,571 |

| 4. 재고자산 | 1,700,686,292 | 1,267,216,347 | 1,202,695,903 |

| 5. 법인세자산 | 604,180,270 | 108,268,070 | 40,784,870 |

| 6. 기타유동자산 | 494,044,305 | 539,514,301 | 237,124,260 |

| II. 비유동자산 | 32,621,384,541 |

37,606,861,294 | 33,246,418,421 |

| 1. 종속회사투자 | 8,240,159,399 | 7,957,298,408 | 8,226,594,484 |

| 2. 투자부동산 | 9,147,357,961 | 9,280,454,740 | 5,100,039,328 |

| 3. 유형자산 | 14,222,515,455 | 14,875,431,820 | 18,777,676,308 |

| 4. 무형자산 | 595,275,505 | 590,281,652 | 588,041,952 |

| 5. 기타비유동금융자산 | 405,677,108 | 4,901,741,584 | 542,494,728 |

| 6. 사용권자산 | 10,399,113 | 1,653,090 | 11,571,621 |

| 자 산 총 계 | 128,307,764,979 |

143,699,482,925 | 42,326,988,628 |

| I. 유동부채 | 8,514,414,777 |

8,643,540,174 | 8,933,645,545 |

| II. 비유동부채 | 2,896,548,361 |

3,176,672,899 | 3,112,152,399 |

| 부 채 총 계 | 11,410,963,138 |

11,820,213,073 | 12,045,797,944 |

| I. 자본금 | 19,092,558,500 | 18,951,724,500 | 15,165,762,500 |

| II. 기타불입자본 | 208,505,526,529 | 208,654,338,478 | 95,085,213,634 |

| III. 기타자본구성요소 | 5,213,574,637 | 5,213,574,637 | 5,213,574,637 |

| Ⅳ. 이익잉여금(결손금) | (115,914,857,825) | (100,940,367,763) | (85,183,360,087) |

| 자 본 총 계 | 116,896,801,841 |

131,879,269,852 | 30,281,190,684 |

|

종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 2023.01.01 ~ 2023.12.31 |

2022.01.01 ~ 2022.12.31 |

2021.01.01 ~ 2021.12.31 |

|

| 매출액 | 4,303,284,768 | 4,520,854,204 | 3,894,326,698 |

| 영업이익 | (19,014,452,185) | (16,592,868,743) | (18,836,474,791) |

| 당기순이익 | (14,807,247,281) |

(15,760,537,278) | (20,131,271,418) |

| 기본주당순이익(원) | (387) |

(492) | (664) |

주) 상기 요약재무정보는 외부감사인의 감사를 받은 자료입니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 26 기 2023.12.31 현재 |

|

제 25 기 2022.12.31 현재 |

|

제 24 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 26 기 |

제 25 기 |

제 24 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

102,428,703,640 |

107,871,877,882 |

16,990,417,074 |

|

현금및현금성자산 (주6,21) |

7,951,488,609 |

5,523,656,495 |

10,581,667,547 |

|

기타금융자산 (주8,21) |

89,529,107,263 |

98,472,190,948 |

4,002,780,439 |

|

매출채권 및 기타유동채권 (주9,21) |

2,018,264,778 |

1,860,387,824 |

662,516,180 |

|

유동재고자산 (주10) |

1,700,686,292 |

1,267,216,347 |

1,202,695,903 |

|

당기법인세자산 |

614,495,470 |

126,780,788 |

69,995,590 |

|

기타유동자산 (주12) |

614,661,228 |

621,645,480 |

470,761,415 |

|

비유동자산 |

30,149,696,442 |

35,863,820,397 |

31,976,897,495 |

|

투자부동산 (주13) |

11,094,306,831 |

11,224,461,258 |

6,947,031,731 |

|

유형자산 (주14) |

17,897,832,819 |

18,927,680,600 |

22,931,732,326 |

|

무형자산 (주15) |

595,275,505 |

590,281,652 |

1,246,972,490 |

|

기타비유동금융자산 (주16,21) |

405,677,108 |

4,901,741,584 |

542,494,728 |

|

사용권자산 (주11) |

156,604,179 |

219,655,303 |

308,666,220 |

|

자산총계 |

132,578,400,082 |

143,735,698,279 |

48,967,314,569 |

|

부채 |

|||

|

유동부채 |

34,849,044,308 |

18,574,495,837 |

14,442,310,769 |

|

매입채무 및 기타유동채무 (주17,21) |

3,097,321,432 |

3,215,747,500 |

2,822,800,804 |

|

유동 차입금 (주18,21) |

6,000,000,000 |

9,294,980,000 |

6,000,000,000 |

|

유동성장기부채 (주18,21) |

187,740,000 |

375,480,000 |

375,480,000 |

|

유동 리스부채 (주11,21) |

81,932,736 |

95,172,440 |

100,929,937 |

|

유동전환우선주부채 (주21,42) |

18,260,344,834 |

||

|

기타 유동부채 (주19) |

5,600,403,774 |

5,495,092,777 |

5,136,053,416 |

|

법인세부채 |

1,406,731,532 |

98,023,120 |

7,046,612 |

|

기타유동금융부채 (주43) |

214,570,000 |

||

|

비유동부채 |

3,011,869,718 |

3,340,196,420 |

3,336,488,121 |

|

장기차입금 (주18,21) |

187,740,000 |

563,220,000 |

|

|

순확정급여부채 (주23) |

1,581,943,320 |

1,351,810,872 |

1,124,633,287 |

|

기타비유동금융부채 (주20,21) |

917,828,981 |

1,239,273,996 |

992,775,640 |

|

비유동 리스부채 (주11,21) |

82,321,030 |

131,595,165 |

212,242,094 |

|

기타 비유동 부채 |

13,840,713 |

||

|

이연법인세부채 |

429,776,387 |

429,776,387 |

429,776,387 |

|

부채총계 |

37,860,914,026 |

21,914,692,257 |

17,778,798,890 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

98,918,425,620 |

122,508,361,959 |

28,827,564,416 |

|

자본금 (주24) |

19,092,558,500 |

18,951,724,500 |

15,165,762,500 |

|

기타불입자본 (주25) |

216,713,746,111 |

216,099,411,648 |

102,405,234,524 |

|

기타자본구성요소 (주25) |

6,741,719,213 |

6,645,892,696 |

6,019,218,888 |

|

이익잉여금(결손금) (주26) |

(143,629,598,204) |

(119,188,666,885) |

(94,762,651,496) |

|

비지배지분 |

(4,200,939,564) |

(687,355,937) |

2,360,951,263 |

|

자본총계 |

94,717,486,056 |

121,821,006,022 |

31,188,515,679 |

|

자본과부채총계 |

132,578,400,082 |

143,735,698,279 |

48,967,314,569 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

제 24 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 26 기 |

제 25 기 |

제 24 기 |

|

|---|---|---|---|

|

수익(매출액) (주28) |

4,950,929,999 |

5,062,376,493 |

3,902,734,752 |

|

매출원가 (주29) |

2,030,286,742 |

2,023,733,565 |

1,951,615,800 |

|

매출총이익 |

2,920,643,257 |

3,038,642,928 |

1,951,118,952 |

|

판매비와관리비 (주30) |

10,668,645,457 |

8,334,190,620 |

7,339,020,982 |

|

연구개발비 (주30) |

24,907,287,395 |

23,342,823,652 |

22,708,863,486 |

|

영업이익(손실) |

(32,655,289,595) |

(28,638,371,344) |

(28,096,765,516) |

|

금융수익 (주33) |

4,763,689,262 |

1,220,444,105 |

230,329,471 |

|

금융원가 (주33) |

4,889,278,096 |

316,400,169 |

107,649,546 |

|

투자이익 (주34) |

11,082,436 |

||

|

투자손실 (주34) |

916,570 |

||

|

기타영업외수익 (주35) |

637,222,132 |

540,512,720 |

806,908,737 |

|

기타영업외비용 (주35) |

139,882,100 |

788,290,112 |

1,426,730,694 |

|

법인세비용차감전순이익(손실) |

(32,283,538,397) |

(27,983,021,370) |

(28,582,825,112) |

|

법인세비용(수익) (주27) |

(3,793,757,739) |

(209,315,706) |

6,929,463 |

|

당기순이익(손실) |

(28,489,780,658) |

(27,773,705,664) |

(28,589,754,575) |

|

기타포괄손익 |

(29,550,909) |

854,023,368 |

1,763,340,918 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(161,405,353) |

3,529,602 |

601,371,432 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(161,405,353) |

3,529,602 |

18,363,966 |

|

자산재평가손익(세후기타포괄손익) |

583,007,466 |

||

|

당기손익으로 재분류될 수 있는 항목 |

131,854,444 |

850,493,766 |

1,161,969,486 |

|

해외사업장환산외환차이(세후기타포괄손익) |

131,854,444 |

850,493,766 |

1,161,969,486 |

|

총포괄손익 |

(28,519,331,567) |

(26,919,682,296) |

(26,826,413,657) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(24,279,525,966) |

(24,429,544,991) |

(26,262,552,170) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(4,210,254,692) |

(3,344,160,673) |

(2,327,202,405) |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(24,345,104,802) |

(23,799,341,581) |

(27,132,351,782) |

|

포괄손익, 비지배지분 |

(4,174,226,765) |

(3,120,340,715) |

305,938,125 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) (주37) |

(635.00) |

(763.00) |

(866.00) |

|

희석주당이익(손실) (단위 : 원) (주37) |

(635.00) |

(763.00) |

(866.00) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

제 24 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||||||

|

자본금 |

주식발행초과금 |

기타 자본잉여금 |

주식매입선택권 |

자기주식처분손익 |

전환권 대가 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

15,155,012,500 |

94,272,338,691 |

7,426,719,247 |

479,317,744 |

(345,085,188) |

4,580,180,061 |

(68,518,463,292) |

53,050,019,763 |

4,191,090,052 |

57,241,109,815 |

|

|

당기순이익(손실) |

(26,262,552,170) |

(26,262,552,170) |

(2,327,202,405) |

(28,589,754,575) |

|||||||

|

순확정급여부채의 재측정요소 |

(18,363,966) |

(18,363,966) |

|||||||||

|

전환우선주발행 |

|||||||||||

|

보통주 발행 |

|||||||||||

|

우선주 전환 |

|||||||||||

|

해외사업 환산 |

856,031,361 |

856,031,361 |

305,938,125 |

1,161,969,486 |

|||||||

|

재평가잉여금 |

583,007,466 |

583,007,466 |

583,007,466 |

||||||||

|

주식매입선택권 |

10,750,000 |

522,394,010 |

(156,006,063) |

377,137,947 |

14,481,392 |

391,619,339 |

|||||

|

지분변동 차액 |

205,556,083 |

205,556,083 |

176,644,099 |

382,200,182 |

|||||||

|

기타포괄손익 |

1,763,340,918 |

||||||||||

|

주식기준보상거래에 따른 증가(감소), 지분 |

|||||||||||

|

2021.12.31 (기말자본) |

15,165,762,500 |

94,794,732,701 |

7,632,275,330 |

323,311,681 |

(345,085,188) |

6,019,218,888 |

(94,762,651,496) |

28,827,564,416 |

2,360,951,263 |

31,188,515,679 |

|

|

2022.01.01 (기초자본) |

15,165,762,500 |

94,794,732,701 |

7,632,275,330 |

323,311,681 |

(345,085,188) |

6,019,218,888 |

(94,762,651,496) |

28,827,564,416 |

2,360,951,263 |

31,188,515,679 |

|

|

당기순이익(손실) |

(24,429,544,991) |

(24,429,544,991) |

(3,344,160,673) |

(27,773,705,664) |

|||||||

|

순확정급여부채의 재측정요소 |

3,529,602 |

3,529,602 |

3,529,602 |

||||||||

|

전환우선주발행 |

580,269,000 |

29,265,492,404 |

29,845,761,404 |

29,845,761,404 |

|||||||

|

보통주 발행 |

3,200,000,000 |

84,309,325,440 |

87,509,325,440 |

87,509,325,440 |

|||||||

|

우선주 전환 |

5,693,000 |

(5,693,000) |

|||||||||

|

해외사업 환산 |

626,673,808 |

626,673,808 |

223,819,958 |

850,493,766 |

|||||||

|

재평가잉여금 |

|||||||||||

|

주식매입선택권 |

1,782,428 |

78,610,541 |

80,392,969 |

31,109,067 |

111,502,036 |

||||||

|

지분변동 차액 |

44,659,311 |

44,659,311 |

40,924,448 |

85,583,759 |

|||||||

|

기타포괄손익 |

854,023,368 |

||||||||||

|

주식기준보상거래에 따른 증가(감소), 지분 |

|||||||||||

|

2022.12.31 (기말자본) |

18,951,724,500 |

208,363,857,545 |

7,678,717,069 |

401,922,222 |

(345,085,188) |

6,645,892,696 |

(119,188,666,885) |

122,508,361,959 |

(687,355,937) |

121,821,006,022 |

|

|

2023.01.01 (기초자본) |

18,951,724,500 |

208,363,857,545 |

7,678,717,069 |

401,922,222 |

(345,085,188) |

6,645,892,696 |

(119,188,666,885) |

122,508,361,959 |

(687,355,937) |

121,821,006,022 |

|

|

당기순이익(손실) |

(24,279,525,966) |

(24,279,525,966) |

(4,210,254,692) |

(28,489,780,658) |

|||||||

|

순확정급여부채의 재측정요소 |

(161,405,353) |

(161,405,353) |

(161,405,353) |

||||||||

|

전환우선주발행 |

|||||||||||

|

보통주 발행 |

|||||||||||

|

우선주 전환 |

140,834,000 |

(148,811,949) |

(7,977,949) |

(7,977,949) |

|||||||

|

해외사업 환산 |

95,826,517 |

95,826,517 |

36,027,927 |

131,854,444 |

|||||||

|

재평가잉여금 |

|||||||||||

|

주식매입선택권 |

423,798,880 |

423,798,880 |

|||||||||

|

지분변동 차액 |

763,146,412 |

763,146,412 |

236,844,258 |

999,990,670 |

|||||||

|

기타포괄손익 |

(29,550,909) |

||||||||||

|

주식기준보상거래에 따른 증가(감소), 지분 |

|||||||||||

|

2023.12.31 (기말자본) |

19,092,558,500 |

208,215,045,596 |

8,441,863,481 |

401,922,222 |

(345,085,188) |

6,741,719,213 |

(143,629,598,204) |

98,918,425,620 |

(4,200,939,564) |

94,717,486,056 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

제 24 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 26 기 |

제 25 기 |

제 24 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(22,047,670,114) |

(26,420,974,927) |

(8,761,867,982) |

|

당기순이익(손실) |

(28,489,780,658) |

(27,773,705,664) |

(28,589,754,575) |

|

당기순이익조정을 위한 가감 |

(1,087,603,153) |

1,640,754,534 |

2,695,234,289 |

|

감가상각비에 대한 조정 |

1,705,393,281 |

1,544,368,134 |

1,276,003,176 |

|

무형자산상각비에 대한 조정 |

47,486,716 |

110,143,735 |

123,822,116 |

|

무형자산손상차손 조정 |

653,305,759 |

||

|

퇴직급여 조정 |

236,554,948 |

188,579,088 |

186,016,440 |

|

매도가능금융자산손상차손 조정 |

1,355,810,000 |

||

|

법인세비용 조정 |

(3,793,757,739) |

(209,315,706) |

6,929,463 |

|

외화환산이익 조정 |

(4,405,579) |

(290,579) |

|

|

외화환산손실 조정 |

25,053,978 |

||

|

이자수익에 대한 조정 |

(4,763,689,262) |

(1,220,444,105) |

(230,329,471) |

|

이자비용 조정 |

406,635,919 |

316,400,169 |

107,649,546 |

|

전환우선주 평가손실 |

4,482,642,177 |

||

|

유형자산처분손실 조정 |

38,000 |

1,000 |

|

|

매도가능금융자산손상차손환입 조정 |

(9,524,436) |

||

|

유형자산처분이익 조정 |

(35,545,567) |

||

|

대손상각비 조정 |

(427,261) |

(6,245,358) |

(2,326,996) |

|

당기손익인식금융자산평가이익 조정 |

(1,558,000) |

||

|

주식보상비용(환입) 조정 |

434,458,724 |

109,029,876 |

57,070,829 |

|

경상연구개발비 |

(22,527,839) |

47,873,304 |

57,735,900 |

|

지급수수료 |

50,592,644 |

||

|

사용권자산상각비 |

103,942,561 |

111,464,217 |

144,640,798 |

|

채무조정이익 |

(340,868,930) |

||

|

영업활동으로 인한 자산 부채의 변동 |

(901,170,735) |

(1,006,777,202) |

19,020,551,588 |

|

매출채권의 감소(증가) |

(170,338,535) |

(1,010,607,096) |

24,607,205,304 |

|

재고자산의 감소(증가) |

(433,469,945) |

(64,520,444) |

(106,942,925) |

|

미수금의 감소(증가) |

21,864,883 |

(189,756,542) |

515,224,218 |

|

선급금의 감소(증가) |

(6,265,449) |

(219,165,690) |

(41,954,268) |

|

선급비용의 감소 (증가) |

(88,851,335) |

31,380,297 |

(19,985,581) |

|

매입채무의 증가(감소) |

181,601,414 |

383,948,159 |

(27,930,191) |

|

미지급금의 증가(감소) |

649,980,145 |

(315,623,634) |

(1,105,692,464) |

|

미지급비용의 증가(감소) |

(812,849,033) |

369,001,451 |

(4,602,848,992) |

|

예수금의 증가(감소) |

25,193,919 |

6,873,781 |

(46,495,265) |

|

선수금의 증가(감소) |

(13,236,785) |

7,437,721 |

(23,666,828) |

|

퇴직금의 지급 |

(254,800,014) |

(5,745,205) |

(126,361,420) |

|

이자수취 |

4,241,317,990 |

774,683,482 |

312,484,547 |

|

이자지급(영업) |

(410,237,592) |

(302,990,924) |

(103,618,261) |

|

법인세환급(납부) |

4,599,804,034 |

247,060,847 |

(2,096,765,570) |

|

투자활동현금흐름 |

13,379,142,677 |

(99,638,137,372) |

6,782,061,841 |

|

단기금융상품의 처분 |

30,326,228,051 |

51,237,182,095 |

37,310,558,286 |

|

차량운반구의 처분 |

26,545,454 |

||

|

기계장치의 처분 |

22,888,400 |

||

|

장기대여금및수취채권의 처분 |

100,000,000 |

||

|

보증금의 감소 |

12,621,832 |

205,207,111 |

|

|

장기금융상품의 처분 |

119,996,820 |

||

|

당기손익인식금융자산의 처분 |

6,764,000 |

3,009,524,436 |

|

|

토지의 취득 |

(2,826,318,632) |

||

|

건물의 취득 |

(6,594,743,477) |

||

|

기계장치의 취득 |

(547,521,950) |

(632,951,933) |

(752,462,737) |

|

차량운반구의 취득 |

(36,760,978) |

||

|

사무용비품의 취득 |

(30,408,853) |

(50,682,972) |

(134,368,000) |

|

단기금융상품의 취득 |

(16,378,486,770) |

(144,970,482,310) |

(19,053,846,876) |

|

임차보증금의 증가 |

(14,351,782) |

||

|

건설중인자산의 취득 |

(18,600,000) |

||

|

시설장치의 증가 |

3,289,633 |

546,920,428 |

|

|

장기대여금및수취채권의 취득 |

(100,000,000) |

||

|

장기금융상품의 취득 |

(4,782,442,644) |

(23,999,364) |

|

|

매도가능금융자산의 취득 |

(1,355,810,000) |

||

|

당기손익인식금융자산의 취득 |

(3,000,000,000) |

||

|

재무활동현금흐름 |

11,124,649,249 |

120,337,278,181 |

6,264,494,946 |

|

지배기업의 유상증자 |

117,355,086,844 |

334,548,510 |

|

|

종속기업의 유상증자 |

999,168,645 |

75,105,507 |

393,465,328 |

|

단기차입금의 증가 |

2,088,656,000 |

3,359,616,000 |

7,144,420,000 |

|

임대보증금의 증가 |

2,093,877 |

232,038,711 |

|

|

전환우선주의 증가 |

14,004,434,563 |

||

|

장기차입금의 상환 |

(375,480,000) |

(375,480,000) |

(375,480,000) |

|

단기차입금의 상환 |

(5,482,722,000) |

(1,144,420,000) |

|

|

리스부채상환액 |

103,523,887 |

109,088,881 |

88,038,892 |

|