|

|

대표이사등의 확인서 |

사 업 보 고 서

(제 7 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024 년 3 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 제이시스메디칼 |

| 대 표 이 사 : | 강동환 |

| 본 점 소 재 지 : | 서울특별시 금천구 가마산로 96,307호, 308호, 401호, 808호, 1015호 |

| (전 화) 02-2603-6417 | |

| (홈페이지) http://www.jeisys.com | |

| 작 성 책 임 자 : | (직 책) 경영지원본부장 (성 명) 김태환 |

| (전 화) 070-4168-9663 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | 1 | - | 4 | 1 |

| 합계 | 3 | 1 | - | 4 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Jeisys Medical VN Company Ltd. | 사업다각화를 위한 해외법인 설립 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

중소기업확인서 |

다. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2018년 05월 08일 | 해당사항 없음 |

주1) 2021년 3월 31일 합병신주 상장(변경상장,추가상장)

라. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 제이시스메디칼'이며 영문은 'Jeisys Medical Inc.'입니다.

마. 설립일자 및 존속기간

당사는 2017년 12월 1일 설립되었습니다.(유안타제3호기업인수목적 주식회사 기준)

이후 2021년 3월 18일 주식회사 제이시스메디칼과 합병을 완료 하였습니다.(합병등기일 기준)

당사는 의료기기를 제조의 목적으로 설립되었으며 2021년 3월 31일 합병법인의 신주가 코스닥 시장에 상장되어 매매가 개시 되었습니다.

당사의 해외법인은 2015년 10월에 일본법인(Jeisys Medical Japan Inc.)을 설립하였으며, 2022년 7월과 2023년 4월에 사업다각화를 위하여 호주(Jeisys Medical Australia Pty. Ltd.) 와 베트남(Jeisys Medical VN Company Ltd.)에 해외법인을 설립하였습니다.

바. 본사의 주소, 전화번호, 홈페이지 주소

- 주소 : 서울특별시 금천구 가마산로 96,307호, 308호, 401호, 808호, 1015호 (대륭테크노타운8차, 가산동)

- 전화번호 : 02-2603-6417

- 홈페이지주소 : www.jeisys.com

사. 회사사업 영위의 근거가 되는 법률

당사의 제품은 의료기기법상 의료기기로 분류되고 있습니다. 그에 따라 제품의 생산 및 판매를 위해 각 국가별 의료기기 제도에 부합하는 인증 및 허가를 취득하여야 합니다.

아. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

- 해당사항 없습니다.

자. 주요 사업의 내용

당사는 의료기기 제조 및 유통업을 영위하고 있습니다.

자세한 내용은 II. 사업의 내용을 참조하시기 바랍니다.

자-1. 각 부분별 제품은 다음과 같습니다.

| 사업부문 | 품목 | 주요제품 |

|---|---|---|

| 의료기기 | HIFU | LinearZ 등 |

| RF | POTENZA, DENSITY 등 | |

| IPL | Cellec V 등 | |

| LASER | TRI-BEAM 등 | |

| 기타Device |

Smooth Cool 등 |

|

| 소모품 | 카트리지, 팁 등 |

차. 계열회사에 관한 사항

보고서 작성기준일 현재 당사를 포함한 5의 계열회사가 있습니다.

| 상장여부 | 회사명 | 국가 | 법인등록번호 | 비고 |

|---|---|---|---|---|

| 상장 | 주식회사 제이시스메디칼 | 대한민국 | 110111-6585826 | - |

| 비상장 | Jeisys Medical Japan Inc. | 일본 | - | 주1) |

| Jeisys Medical Australia Pty. Ltd. | 호주 | - | 주2) | |

| 주식회사 사치바이오 | 대한민국 | 110111-7868205 | - | |

| Jeisys Medical VN Company Ltd.. | 베트남 | - | 주3) |

주1) Jeisys Medical Japan Inc.는 당사 보유 지분율 100%이며 일본 도쿄에 설립한 해외법인입니다.

주2) Jeisys Medical Australia Pty. Ltd.는 당사 보유 지분율 95%이며 호주 멜버른에 설립한 해외법인 입니다.

주3) Jeisys Medical VN Company Ltd.는 당사 보유 지분율 100%이며 베트남 하노이에 설립한 해외법인 입니다.

카-1 계열회사가 영위하는 주요사업

| 회사명 | 비 고 |

|---|---|

| Jeisys Medical Japan Inc. | 의료기기 유통 |

| 주식회사 사치바이오 | 의료기기 제조 및 유통 |

| Jeisys Medical Australia.Pty.Ltd. | 서비스 |

| Jeisys Medical VN Company Ltd. | 제품/서비스 및 System 개발 |

카-2 계열회사의 요약재무정보

| <당기> | (단위 : 천원) |

|

기업명 |

자산 |

부채 |

자본 |

매출 |

당기순이익 |

총포괄손익 |

|---|---|---|---|---|---|---|

| Jeisys Medical Japan Inc | 20,333,640 | 11,804,111 | 8,529,529 | 25,135,670 | 2,578,643 | 2,274,560 |

| (주)사치바이오 | 6,123,491 | 2,103,613 | 4,019,878 | 3,770,845 | 1,442,534 | 1,442,534 |

| Jeisys Medical Australia Pty Ltd. | 1,625,848 | 449,063 | 1,176,785 | 426,067 | (316,325) | (284,111) |

| Jeisys Medical VN Co., Ltd. | 533,761 | 85,675 | 448,086 | 398,705 | 8,104 | (26,360) |

| <전기> | (단위 : 천원) |

| 회 사 명 | 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|

| Jeisys Medical Japan Inc | 18,796,959 | 12,700,745 | 6,096,214 | 20,347,950 | 2,283,112 | 1,894,960 |

| (주)사치바이오 | 4,572,162 | 1,994,818 | 2,577,344 | 846,828 | (577,862) | (577,862) |

| Jeisys Medical Australia Pty Ltd. | 1,932,243 | 471,347 | 1,460,896 | 13,136 | (269,528) | (324,364) |

타. 신용평가에 관한 사항

- 해당사항 없습니다.

파. 「상법」 제290조에 따른 변태설립사항

- 해당사항 없습니다.

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

- 현재 본점 소재지 : 서울특별시 금천구 가마산로 96,대륭테크노타운8차 307호, 308호, 401호, 808호, 1015호(2023.04.03 변경)

- 과거 본점 소재지

① 설립 : 서울특별시 중구 을지로 76

② 2021.03.18 변경 : 서울특별시 금천구 가마산로96, 대륭테크노타운8차 307호

③ 2022.12.15 변경 : 서울특별시 금천구 가마산로96, 대륭테크노타운8차 307호, 308호, 401호

나. 지점, 영업소, 사무소 등의 설치 또는 폐쇄

- 2021년 12월 15일 당사 해외법인인 Shanghai Zaixisi Trading Co., Ltd.는 청산 되었습니다.

- 2023년 6월 21일 당사는 서울특별시 강남구 소재 지점인 주식회사 제이시스메디칼 부속의원을 설립하였습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 18일 | 임시주총 |

강동환(사내이사/대표이사) 김태환(사내이사) |

- |

기업인수목적회사임원사임 - 김종환(대표이사) 기업인수목적회사임원사임 - 박지수(사외이사) |

| 2021년 07월 31일 | - | - | - | 사임(일신상의 사유) - 송윌리엄우석(사내이사) |

| 2022년 03월 30일 | 정기주총 | 김민영(사내이사) | - | - |

| 2023년 03월 28일 | 정기주총 | 김명훈(사내이사) 이지형(사외이사, 감사위원) 장성욱(사외이사, 감사위원) 최세운(감사위원) |

- | 사임(감사위원회 도입) - 이강락(감사) |

라. 최대주주의 변동

| 변경일 | 변경형태 | 발행주식수(주) | 누적발행주식수(주) | 최대주주명 | 소유 주식수 및 지분율 | 비고 | |

|---|---|---|---|---|---|---|---|

| 주식수(주) | 지분율 | ||||||

| 2017.12.01 | 유상증자(제3자배정) | 735,000 | 735,000 | (주)에이씨피씨 | 700,000 | 95.24% | 설립자본금 |

| 2018.04.30 | 유상증자(일반공모) | 3,500,000 | 4,235,000 | (주)에이씨피씨 | 700,000 | 16.53% | 일반공모 |

| 2021.03.18 | 합병(신주발행) | 66,399,472 | 70,634,472 | 강동환 | 17,972,844 | 25.44% | 합병 |

| 2021.09.30 | 전환사채 전환권행사 | 665,000 | 71,299,472 | 강동환 | 17,972,844 | 25.21% | - |

| 2023.02.10 | 주식매수선택권(신주발행) | 2,840,082 | 74,139,554 | 강동환 | 17,972,844 | 24.24% | - |

| 2023.03.30 | 주식매수선택권(신주발행) | 2,004,731 | 76,144,285 | 강동환 | 17,972,844 | 23.60% | - |

| 2023.06.15 | 주식매수선택권(신주발행) | 240,213 | 76,384,498 | 강동환 | 17,972,844 | 23.53% | - |

| 2023.09.08 | 주식매수선택권(신주발행) | 84,907 | 76,469,405 | 강동환 | 17,972,844 | 23.50% | - |

주1) 상기 작성 기준은 2023년 12월 31일 기준입니다.

주2) 보고서작성 기준일 이후 2024년 3월 5일 주식매수선택권 행사로 인하여 발행주식총수가 168,444주가 증가되었습니다.

마. 상호의 변동

- 현재 사명 : 주식회사 제이시스메디칼 (2021.03.18 변경)

- 과거 사명 : 유안타제3호기업인수목적 주식회사

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 결과

- 해당사항 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

- 당사는 합병법인인 유안타제3호기업인수목적 주식회사와 피합병법인인 주식회사 제이시스메디칼의 합병 결정에 관한 이사회를 2020년 9월 21일 에 개최하여 합병을 위한 합병예비심사청구서를 제출하고 2020년 12월 23일 한국거래소로부터 합병 심사 승인을 받았습니다. 2021년 2월 10일 임시주주총회에서 합병 건을 승인하였고, 2021년 03월 18일 합병 등기를 완료하였습니다.(합병비율 1:10.9085)

- 제5기 1분기 영업외비용에는 합병비용이 반영되어있습니다.(10,569백만원)

아. 회사의 업종 또는 주된 사업의 변화

- 합병전 당사는 자본시장과 금융투자업에 관한 법률 시행령 제6조제4항제14호에 의거하여 다른 법인과의 합병을 유일한 사업목적으로 하여 2017년 12월 1일 설립된 회사였습니다.

- 2021년 3월 18일 합병을 통해 주된 사업목적을 의료기기 제조 및 유통으로 변경하였으며 자세한 내용은 I. 회사의 개요의 5.정관에 관한 사항을 참고하여 주시기 바랍니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

|

년월 |

내용 |

|---|---|

|

2016년 06월 |

LIPOcel 제품 유럽 CE 허가 |

|

2016년 07월 |

바디용 집속 초음파(HIFU) 기기 LIPOcel 출시 INTRAcel / 10월 Edge ONE 미국 FDA 허가 |

|

2017년 02월 |

Edge ONE 유럽 CE 허가 |

|

2018년 05월 |

ULTRAcel Q+ (LinearFirm) 식약처 허가 |

|

2018년 10월 |

Edge ONE 일본 PMDA 허가 |

|

2019년 01월 |

미세바늘(microneedle)을 통한 침습 고주파(RF) 기기 POTENZA 출시 |

|

2019년 09월 |

LIPOcel 미국 FDA 허가 (한국 최초 미국에 HIFU 허가 취득) |

|

2019년 12월 |

미국 기업인 Cynosure LLC와 ‘POTENZA’공급계약 체결 |

|

2020년 02월 |

POTENZA 미국 FDA / 5월 유럽 CE / 6월 브라질 Anvisa 허가 |

| 2020년 09월 | 회사합병결정(유안타제3호기업인수목적 주식회사) |

| 2020년 12월 | 2020 바이오 기업인의날 산업통상자원부 장관상 수상 (강동환 대표이사) |

| 2020년 12월 | 57회 무역의 날 수출 2천만불 탑 수상 |

| 2021년 03월 | 유안타제3호인수목적 주식회사와 합병완료 |

| 2021년 03월 | KOSDAQ 상장(변경상장, 추가상장) |

| 2021년 04월 | Linear Body Cartridge 식약처 허가 |

| 2021년 04월 | 사업다각화를 위해 주식회사 사치바이오 설립 |

| 2021년 05월 | AQUA CEL 일본 PMDA 허가 |

| 2021년 09월 | POTENZA 비침습팁 3종 출시 |

| 2021년 12월 | Shanghai Zaixisi Trading Co., Ltd. 청산 완료 |

| 2022년 06월 | LinearZ 식약처 허가 |

| 2022년 07월 | 호주법인 설립(Jeisys Medical Australia Pty. Ltd.) |

| 2022년 12월 | 제59회 무역의 날 수출 5천만불 탑 수상 |

| 2023년 4월 | 베트남 법인 설립(Jeisys Medical VN Company Ltd.) |

| 2023년 4월 | 비침습 고주파(RF)기기 DENSITY 출시 |

| 2023년 6월 | 제이시스메디칼 부속의원 설립 |

| 2023년 7월 | 미국 기업인 Reveal Laser LLC와 ‘DENZA’공급계약 체결 |

| 2023년 8월 | 비침습 고주파(RF)기기 DENSITY HIGH FDA 승인 |

| 2023년 11월 | 제15회 코스닥 대상 코스닥협회장상부문 차세대기업상 수상 |

| 2023년 12월 | 제60회 무역의 날 수출 7천만불 탑 수상 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제7기 (2023년 12월말) |

제6기 (2022년 12월말) |

제5기 (2021년 12월말) |

제4기 (2020년 12월말) |

제3기 (2019년 12월말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 76,469,405 | 71,299,472 | 71,299,472 | 4,235,000 | 4,235,000 |

| 액면금액 | 100 | 100 | 100 | 100 | 100 | |

| 자본금 | 7,646,940,500 | 7,129,947,200 | 7,129,947,200 | 423,500,000 | 423,500,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 7,646,940,500 | 7,129,947,200 | 7,129,947,200 | 423,500,000 | 423,500,000 |

주1) 상기 자본금의 작성 기준은 2023년 12월 31일 기준입니다.

주2) 보고서작성 기준일 이후 2024년 3월 5일 주식매수선택권 행사로 인하여 발행주식총수가 168,444주가 증가되었습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 470,000,000 | 30,000,000 | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 76,469,405 | - | 76,469,405 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 76,469,405 | - | 76,469,405 | - | |

| Ⅴ. 자기주식수 | 1,206,886 | - | 1,206,886 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 75,262,519 | - | 75,262,519 | - | |

주1) 상기 주식의 총수의 작성 기준은 2023년 12월 31일 기준입니다.

주2) 보고서작성 기준일 이후 2024년 3월 5일 주식매수선택권 행사로 인하여 발행주식총수가 168,444주가 증가되었습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | 1,075,838 | - | - | 1,075,838 | 주1) | |

| 종류주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | 1,075,838 | - | - | 1,075,838 | 주1) | ||

| 종류주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 131,048 | - | - | - | 131,048 | 주2) | ||

| 종류주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 131,048 | 1,075,838 | - | - | 1,206,886 | 주3) | ||

| 종류주 | - | - | - | - | - | - | |||

주1) 2023년 5월 15일 당사는 주요사항보고서(자기주식취득신탁계약체결결정) 공시를 통하여 자사주 매입을 진행하였으며, 2023년 11월 20일 신탁계약해지 결과보고서를 제출하여 매입에 대한 결과를 공시하였습니다. 자세한 사항은 해당 공시를 참고하여 주시기 바랍니다.

주2) 2021년 3월 합병과정에서 발생한 주식매수청구권(130,247주)과 합병비율 적용시 단주(801주)발생으로 인한 취득

주3) 자본시장과 금융투자업에 관한 법률 제165조의5 제4항과 동법 시행령 제176조의7 제4항의 규정에 따라 당해 주식을 매수한 날로부터 5년 이내에 처분할 예정입니다.

다. 종류주식 발행현황

- 해당사항이 없습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2023년 05월 15일 | 2023년 11월 14일 | 10,000,000,000 | 10,000,848,000 | 100 | - | - | - |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 27일 | 제2기 정기주주총회 |

- 제 10조 (주권의 종류) 전자등록 내용 반영 - 제 10조의2 (주식 등의 전자등록) 신설 - 제 13조 (명의개서대리인) 전자등록 내용 반영 - 제 14조 (주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 전자등록에 따라 문구 삭제 - 제 14조의 2 (주주명부) 전자증권제도 도입 반영 - 제 15조 (주주명부의 폐쇄 및 기준일) 문구정비 - 제 17조 (사채발행에 관한 준용규정) 제14조 삭제에 따른 문구 정비 - 제 18조 (소집시기) 문구정비 - 제 53조 (외부감사인의 선임) 법률 명칭변경 반영 |

1. 주식·사채등의 전자등록에 관한 법률에 따른 정관 일부 개정 2. 주식회사 등의 외부감사에 관한 법률 제10조에 따라 외부감사인 선정권한의 개정 내용 반영 |

| 2021년 02월 10일 | 임시주주총회 |

- 피합병법인 정관 내용 반영 제 2조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1. 의료기기 제조업 2. 의료기기 수출입업 3. 의료기기 도,소매업 4. 학술행사대행업 5. 의료컨설팅 서비스업 6. 온라인 통신판매업 7. 데이터베이스 및 온라인 정보제공업 8. 부동산 임대업 9. 전기, 전자제품 및 부품 개발, 제조, 판매(도소매), 무역(수출입)업 10. 통신기기 및 기자재 개발, 제조, 판매(도소매), 무역(수출입)업 11. 의약품 및 의약외품 개발, 제조, 판매(도소매), 무역(수출입)업 12. 건강식품 및 건강보조식품 개발, 제조, 판매(도소매), 무역(수출입)업 13. 화장품 개발, 제조, 판매(도소매), 무역(수출입)업 14. 위 각호에 관련되는 부대사업일체 |

합병 후 경제적 실질인 ㈜제이시스메디칼의 업무 영위를 위한 정관변경 |

| 2022년 03월 30일 | 정기주주총회 |

제 6조 (설립 시에 발행하는 주식의 총수) - 합병시 정관변경 오류 정정 제 12조 (주식매수선택권) - 상법상의 주식매수선택권 부여기준 반영, 문구정비, 다른조항과 중복된 내용 삭제 |

1. 경영 효율성 도모 2. 최신 법률내용 반영 3. 정관 문구 정비 |

| 2023년 03월 28일 | 정기주주총회 | 제 17조 (기준일) - 문구정비 및 내용이 겹치는 조항에 대해 통합 제 24조 (소집통지 및 공고) - 감사위원회 도입을 위함 제 38조 (이사의 의무) - 감사위원회 도입을 위함 제 40조 (이사회의 구성과 소집) - 감사위원회 도입을 위함 제 42조 (이사회의 의사록) - 감사위원회 도입을 위함 제 46조( 감사의 수) - 감사위원회 도입을 위함 제 47조 (감사위원회 대표의 선임) - 감사위원회 도입을 위함 제 48조 (감사위원회의 직무 등) - 감사위원회 도입을 위함 제 49조 (감사의 직무 등) - 감사위원회 도입을 위함 제 50조 (감사록) - 제49조에 반영하여 중복된 내용 삭제 제 51조 (감사의 보수와 퇴직금) - 감사위원회 도입으로 불필요한 내용 삭제 제 52조 (사업년도) - 조항 번호 정비 제 53조 (재무제표 등의 작성 등) - 조항 번호 정비 및 감사위원회 도입을 위함 제 55조 (이익금의 처분) - 조항 번호 정비 제 56조 (이익배당) - 조항 번호 정비, 배당기준일 관련 최신 규정 반영 제 57조 (분기배당) - 조항 번호 정비 제 58조 (배당금지급청구권의 소멸시효) - 조항 번호 정비 제 59조 (사규의 제정) - 조항 번호 정비 제 60조 (준용규정) - 조항 번호 정비 |

1. 감사위원회 도입 2. 정관 문구 정비 3. 배당기준일 관련 최신 규정 반영 |

나. 사업보고서에 첨부된 당사의 최근 정관 개정일은 2023년 3월 28일 이며, 제7기 정기주주총회(2024년 3월 26일 개최예정) 안건에는 아래와 같이 '정관 일부 변경의 건'이 포함되어 있습니다.

[제2호 의안 : 정관 변경의 건]

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|---|---|---|

|

제 9 조의 2 (종류주식의 수와 내용) ① 회사가 발행할 종류주식은 상환권과 전환권이 부여되고 의결권이 있으며, 이익배당 및 잔여재산의 분배에 관하여 보통주에 대하여 우선권이 있는 종류주식(이하 “종류주식”이라 함)으로 한다. ② 제5조의 발행예정주식총수 중 종류주식의 발행한도는 30,000,000주로 한다. |

제 9 조의 2 (종류주식의 수와 내용) ① 회사가 발행할 종류주식은 상환권과 전환권이 부여되고 의결권이 있으며, 이익배당 및 잔여재산의 분배에 관하여 보통주에 대하여 우선권이 있는 종류주식(이하 “종류주식”이라 함)으로 한다. ② 제5조의 발행예정주식총수 중 종류주식의 발행한도는 60,000,000주로 한다. |

변경 발행한도 확대를 통한 자금조달방식 효율성 제고 |

|

제 18 조 (전환사채의 발행) ①회사는 사채의 액면총액이 삼백억원을 초과하지 않는 범위 내에서 다음 각 호의 경우 이사회의 결의로 주주 이외의 자에게 전환사채를 발행할 수 있다 |

제 18 조 (전환사채의 발행) ①회사는 사채의 액면총액이 육백억원을 초과하지 않는 범위 내에서 다음 각 호의 경우 이사회의 결의로 주주 이외의 자에게 전환사채를 발행할 수 있다 |

변경 발행한도 확대를 통한 자금조달방식 효율성 제고 |

|

제 19 조 (신주인수권부사채의 발행) ① 회사는 사채의 액면총액이 삼백억원을 초과하지 않는 범위 내에서 정관 제18조 제 1항 각 호에 해당하는 경우 이사회 결의로 주주 이외의 자에게 신주인수권부사채를 발행할 수 있다. |

제 19 조 (신주인수권부사채의 발행) ①회사는 사채의 액면총액이 육백억원을 초과하지 않는 범위 내에서 정관 제18조 제 1항 각 호에 해당하는 경우 이사회 결의로 주주 이외의 자에게 신주인수권부사채를 발행할 수 있다. |

변경 발행한도 확대를 통한 자금조달방식 효율성 제고 |

|

제 20 조 (교환사채의 발행) ① 회사는 이사회결의로 사채의 액면총액이 삼백억원을 초과하지 않는 범위 내에서 교환사채를 발행할 수 있다. |

제 20 조 (교환사채의 발행) ①회사는 이사회결의로 사채의 액면총액이 육백억원을 초과하지 않는 범위 내에서 교환사채를 발행할 수 있다. |

변경 발행한도 확대를 통한 자금조달방식 효율성 제고 |

|

부칙 제1조(시행일) 본 정관의 개정조항은 합병 전 주식회사 제이시스메디칼과의 합병승인 주주총회에서 승인된 후부터 시행한다. 단, 제1조(상호) 와 제2조(목적은 합병등기일로부터 시행한다. 부칙 제 1 조 (시행일) 이 정관은 2022년 3월 30일부터 시행한다. 부칙 제 1 조 (시행일) 이 정관은 2023년 3월 28일부터 시행한다 |

부칙 제1조(시행일) 본 정관의 개정조항은 합병 전 주식회사 제이시스메디칼과의 합병승인 주주총회에서 승인된 후부터 시행한다. 단, 제1조(상호) 와 제2조(목적은 합병등기일로부터 시행한다. 부칙 제 1 조 (시행일) 이 정관은 2022년 3월 30일부터 시행한다. 부칙 제 1 조 (시행일) 이 정관은 2023년 3월 28일부터 시행한다 부칙 제 1 조 (시행일) 이 정관은 2024년 3월 26일부터 시행한다 |

- 개정일 부칙추가 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 의료기기 제조업 | 영위 |

| 2 | 의료기기 수출입업 | 영위 |

| 3 | 의료기기 도,소매업 | 영위 |

| 4 | 학술행사대행업 | 영위 |

| 5 | 의료컨설팅 서비스업 | 영위 |

| 6 | 온라인 통신판매업 | 영위 |

| 7 | 데이터베이스 및 온라인 정보제공업 | 영위 |

| 8 | 부동산 임대업 | 미영위 |

| 9 | 전기, 전자제품 및 부품 개발, 제조, 판매(도소매), 무역(수출입)업 | 영위 |

| 10 | 통신기기 및 기자재 개발, 제조, 판매(도소매), 무역(수출입)업 | 영위 |

| 11 | 의약품 및 의약외품 개발, 제조, 판매(도소매), 무역(수출입)업 | 미영위 |

| 12 | 건강식품 및 건강보조식품 개발, 제조, 판매(도소매), 무역(수출입)업 | 미영위 |

| 13 | 화장품 개발, 제조, 판매(도소매), 무역(수출입)업 | 영위 |

| 14 | 위 각호에 관련되는 부대사업일체 | 영위 |

라. 정관상 사업목적 변경 내용

(1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 02월 10일 | - | 의료기기 제조업 |

| 추가 | 2021년 02월 10일 | - | 의료기기 수출입업 |

| 추가 | 2021년 02월 10일 | - | 의료기기 도,소매업 |

| 추가 | 2021년 02월 10일 | - | 학술행사대행업 |

| 추가 | 2021년 02월 10일 | - | 의료컨설팅 서비스업 |

| 추가 | 2021년 02월 10일 | - | 온라인 통신판매업 |

| 추가 | 2021년 02월 10일 | - | 데이터베이스 및 온라인 정보제공업 |

| 추가 | 2021년 02월 10일 | - | 부동산 임대업 |

| 추가 | 2021년 02월 10일 | - | 전기, 전자제품 및 부품 개발, 제조, 판매(도소매), 무역(수출입)업 |

| 추가 | 2021년 02월 10일 | - | 통신기기 및 기자재 개발, 제조, 판매(도소매), 무역(수출입)업 |

| 추가 | 2021년 02월 10일 | - | 의약품 및 의약외품 개발, 제조, 판매(도소매), 무역(수출입)업 |

| 추가 | 2021년 02월 10일 | - | 건강식품 및 건강보조식품 개발, 제조, 판매(도소매), 무역(수출입)업 |

| 추가 | 2021년 02월 10일 | - | 화장품 개발, 제조, 판매(도소매), 무역(수출입)업 |

| 추가 | 2021년 02월 10일 | - | 위 각호에 관련되는 부대사업일체 |

(2) 변경 사유

- 경제적 실질인 ㈜제이시스메디칼의 업무 영위를 위한 정관변경

합병전 당사는 자본시장과 금융투자업에 관한 법률 시행령 제6조제4항제14호에 의거하여 다른 법인과의 합병을 유일한 사업목적으로 하여 2017년 12월 1일 설립된 회사였습니다.

2021년 3월 18일 합병을 통해 주된 사업목적을 의료기기 제조 및 유통으로 변경하였으며 합병법인인 유안타제3호기업인수목적 주식회사와 피합병법인인 주식회사 제이시스메디칼의 합병 결정에 관한 이사회를 2020년 9월 21일에 개최하여 합병을 위한 합병예비심사청구서를 제출하고 2020년 12월 23일 한국거래소로부터 합병 심사 승인을 받았습니다.

이에 따라 2021년 2월 10일 임시주주총회에서 합병의 건을 승인하였고, 합병 이후 경제적 실질인 피합병법인 주식회사 제이시스메디칼의 사업영위를 위하여 사업목적 또한 추가하였습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 의료기기 제조업 | 2021년 02월 10일 |

| 2 | 의료기기 수출입업 | 2021년 02월 10일 |

| 3 | 의료기기 도,소매업 | 2021년 02월 10일 |

| 4 | 학술행사대행업 | 2021년 02월 10일 |

| 5 | 의료컨설팅 서비스업 | 2021년 02월 10일 |

| 6 | 온라인 통신판매업 | 2021년 02월 10일 |

| 7 | 데이터베이스 및 온라인 정보제공업 | 2021년 02월 10일 |

| 8 | 부동산 임대업 | 2021년 02월 10일 |

| 9 | 전기, 전자제품 및 부품 개발, 제조, 판매(도소매), 무역(수출입)업 | 2021년 02월 10일 |

| 10 | 통신기기 및 기자재 개발, 제조, 판매(도소매), 무역(수출입)업 | 2021년 02월 10일 |

| 11 | 의약품 및 의약외품 개발, 제조, 판매(도소매), 무역(수출입)업 | 2021년 02월 10일 |

| 12 | 건강식품 및 건강보조식품 개발, 제조, 판매(도소매), 무역(수출입)업 | 2021년 02월 10일 |

| 13 | 화장품 개발, 제조, 판매(도소매), 무역(수출입)업 | 2021년 02월 10일 |

| 14 | 위 각호에 관련되는 부대사업일체 | 2021년 02월 10일 |

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 합병 이후 피합병법인인 주식회사 제이시스메디칼의 사업영위를 위하여 사업목적 추가

(2) 시장의 주요 특성ㆍ규모 및 성장성

- II. 사업의 내용 2. 사업의 개요 및 7.기타 참고사항을 참고하여 주시기 바랍니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 당사의 사업의 경우 신규사업 목적이 아닌바 기재를 생략합니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- II. 사업의 내용 6. 주요계약 및 연구활동을 참고하여 주시기 바랍니다.

(5) 기존 사업과의 연관성

- 당사의 사업의 경우 신규사업 목적이 아닌바 기재를 생략합니다.

(6) 주요 위험

- II. 사업의 내용 5. 위험관리 및 파생거래를 참고하여 주시기 바랍니다.

(7) 향후 추진계획

- II. 사업의 내용 1.사업의 개요의 나. 신규사업 등의 내용 및 전망을 참고하여 주시기 바랍니다.

(8) 미추진 사유

- 당사의 사업의 경우 영위하는 사업목적인바 기재를 생략합니다.

II. 사업의 내용

1. 사업의 개요

당사는 2017년 12월 1일 설립되었습니다.(유안타제3호기업인수목적 주식회사 기준)

이후 2021년 3월 18일 주식회사 제이시스메디칼과 합병을 완료 하였습니다.(합병등기일 기준)

당사는 의료기기 제조 및 판매 등 사업을 영위하고 있으며, 각 사업부문별 주요 제품 및 매출액은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 품목 | 2023.12.31 (제7기) |

2022.12.31 (제6기) |

|---|---|---|---|

| 매출액 | 매출액 | ||

| Device | HIFU, RF 등 | 73,081 | 65,533 |

| 소모품 | 카트리지, 팁 등 | 57,739 | 45,520 |

| 기타 | 기타 | 12,210 | 5,497 |

| 합계 | 143,030 | 116,550 | |

가. 영업 개황

(1) 경쟁상황

당사는 각국의 인허가 규정에 따라 주요 Device의 MFDS, FDA, CE, MDSAP 등의 인증을 보유하고 있으며, 빠르게 신기술을 적용하는 기술적 유연성과 안정성, 우수한 임상 효과와 더불어 가격 경쟁력을 갖췄다는 점에서 피부미용시장에서 꾸준한 매출 성장세를 보이고 있습니다. 또한, 지속적인 임상연구를 통해 신뢰성 있는 데이터를 확보하고, 국제학회지(SCI급)에 논문을 등재하기 위한 연구를 진행하는 등, 경쟁력과 객관성을 기반으로 한 자료 확보를 위해 노력하고 있습니다.

(2) 회사의 생산 및 영업

당사의 기본적인 제품 생산 방식은 연구소에서 제품의 개발을 진행하고, 검증완료 후에 구매 부서에서 제품의 설계도와 필요 부품을 구매하여 생산 부서로 전달하며, 조달된 부품과 설계도에 준하여 제품을 생산한 뒤 최종 품질관리 부서에서 검사를 함으로써 제품의 생산을 완료합니다. 업무의 세부 내용은 다음과 같습니다.

|

NO |

해당부서 |

업무내용 |

세부내용 |

|---|---|---|---|

|

1 |

연구소 |

개발 및 양산이관 |

- 개발 진행 및 검증 완료 → 양산 이관 |

|

2 |

구매부서 |

MRP 산출 |

- 영업 PO 및 계획을 근거하여 매입 금액 산출 |

|

3 |

자재관리부서 |

원자재 조달 |

- MRP산출 근거 원자재 발주 및 매입 |

|

4 |

품질부서 |

수입검수 |

- 원자재 입고 검사 |

|

5 |

생산부서 |

생산오더 등록, |

- 생산계획 근거하여 생산오더 SAP 등록, 원자재 수불 |

|

6 |

품질부서 |

완제품 검사 |

- 생산완료된 완제품 검수 후 출고 |

국내영업의 경우 직접판매와 대리점을 통한 판매방식을 사용하고 있고, 소모품의 경우는 당사가 운영하는 온라인 쇼핑몰인 ‘제이시스몰’(mall.jeisys.com)을 중심으로 판매되고 있습니다.

일본 법인의 경우는 법인이 자체적으로 영업 인력들을 가지고 있으며, 직접 병원에 방문하여 판매하는 직판과, 의료기기판매업 허가를 가지고 있는 대리점을 통하여 의사에게 판매하는 형식으로 영업을 진행하고 있습니다.

그 외 해외 60여개국에 대하여 아시아, 중동, 유럽, 미주로 대륙을 나누어서 국가별 판매전략을 수립하여 영업을 진행하고 있으며, 판매 계약을 맺은 대리점과 딜러 등을 이용한 판매를 주로 하고 있습니다. 또한, 본사 해외 영업사원의 방문을 통해 신규 바이어를 발굴하거나, 현지 의사들을 초청한 단독 로컬 워크샵 행사 등을 지원하여 Device의 기 이론, 기술 및 임상 사례들을 소개하고 현지 대리점을 통하여 Device를 구매할 수 있도록 영업 활동을 진행하고 있습니다.

그 밖에도, 온라인 웹 세미나인 ‘웨비나(Webinar)’ 프로그램을 통하여 전세계 여러 유저들을 위하여 의료기기 사용법 및 임상 사례 등을 공유하며 제품의 만족도를 극대화하기 위한 노력을 기울이고 있습니다.

나. 신규사업 등의 내용 및 전망

당사는 향후 트렌드의 변화 및 소비자의 니즈에 맞추어 각 제품군 별 주력 Device 및 신규 소모품을 당사가 보유중인 기술력 및 추가적인 연구개발을 통해서 업그레이드 제품을 지속적으로 출시할 예정이며 이는 앞으로 매출 증대하는데 많은 기여를 할 것으로 기대됩니다.

다. 시장점유율

공신력 있는 국내 시장 분석자료가 없는 관계로 기재를 생략합니다.

2. 주요 제품 및 서비스

가. 주요제품 매출

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원) |

| 구분 | 품목 | 주요제품 | 매출액 | 비중 |

|---|---|---|---|---|

| Device | HIFU, RF 등 | POTENZA, LinearZ 등 | 73,081 | 51% |

| 소모품 | 카트리지, 팁 등 | 카트리지, 팁 등 | 57,739 | 40% |

| 기타 | 기타 | 기타 | 12,210 | 9% |

| 합계 | 143,030 | 100% | ||

나. 주요 제품 등의 가격변동추이

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 천원) |

| 구분 | 주요제품 | 제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|---|---|---|---|---|

| Device | POTENZA 등 | 22,828 | 19,286 | 16,458 |

| 소모품 | 카트리지 등 | 107 | 141 | 131 |

| 기타 | 기타 | 62 | 87 | 153 |

주1)기간 중 품목별 총 매출액을 총 판매량으로 나누어서 산출하였습니다.

주2)주요 가격변동원인

ㄱ.품목별 단가차이로 품목별 매출비중에 따라 매출단가의 변동이 있을 수 있습니다.

ㄴ.경쟁우위를 가지기위한 당사의 전략적 판매정책에 의하여 가격의 변동이 있을수 있습니다.

ㄷ. 신제품 출시에 따른 가격 변동이 있을수 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원,%) |

| 사업부문 | 품목 | 매입액 | 비율 | 비고 |

|---|---|---|---|---|

| 의료기기 | 광학부품 | 1,722 | 5.4 | - |

| 전장부품 | 11,285 | 35.4 | - | |

| 사출품 | 2,563 | 8.1 | - | |

| 절삭부품 | 6,141 | 19.3 | - | |

| 기구부품 | 1,837 | 5.8 | - | |

| 판금품 | 1,960 | 6.2 | - | |

| 기타 | 6,306 | 19.8 | - | |

| 합계 | 31,814 | 100 | - | |

주1) 원재료의 주요 매입처는 당사와 특수관계에 있지 않습니다.

주2) 당사 SCM본부에서 원재료의 안정적인 공급을 위해 품질, 가격, 납기능력을 포함한 종합적인 요소를 고려하여 매입처를 선정하고 있습니다.

나. 주요 원재료 등의 가격변동추이

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 원) |

| 사업부문 | 품 목 | 제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|---|---|---|---|---|

| 의료기기 | 광학부품 | 104,775 | 113,078 | 111,173 |

| 전장부품 | 5,974 | 13,055 | 5,032 | |

| 사출품 | 751 | 1,122 | 701 | |

| 절삭부품 | 2,542 | 4,132 | 3,830 | |

| 기구부품 | 2,980 | 3,331 | 1,747 | |

| 판금품 | 36,674 | 37,229 | 37,244 | |

| 기타 | 920 | 935 | 496 |

주1)기간 중 총 구매금액을 총 구매수량으로 나눈 금액입니다

주2)주요 가격변동원인

ㄱ. 당사의 원재료는 최저금액과 최고금액의 편차가 큰편입니다. 이에 세부품목의 구매수량 차이에 기인하여 품목별 단가의 변동이 발생 할 수 있습니다.

ㄴ. 대부분의 원재료는 국내에서 매입하고 있지만, 일부 해외에서 매입하는 원재료에 대해서는 환율의 영향이 있을 수 있습니다.

다. 생산능력, 생산실적, 가동률

(1) 생산능력

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 대) |

| 구분 | 제품 | 제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|---|---|---|---|---|

| Device | ULTRAcel Q+ 등 | 3,744 | 3,968 | 2,812 |

주1) 생산능력은 연간 총생산 실적 수량에 연간 제품 가동률을 나누어 계산하였습니다.

(2) 생산실적

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 대) |

| 구분 | 제품 | 제7기 (23.01~22.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|---|---|---|---|---|

| Device | ULTRAcel Q+ 등 | 3,186 | 3,420 | 2,376 |

주1)생산실적은 해당 기간 중 연간 실제로 생산된 제품의 수량입니다.

(3) 가동률

| (기준일 : | 2023년 12월 31일 | ) | (단위 : %) |

| 구분 | 제품 | 제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|---|---|---|---|---|

| Device | ULTRAcel Q+ 등 | 85% | 87% | 84% |

주1) 생산 가동률은 연간 총 표준생산투입시간(제품별 표준 생산시간에 투입인원을 곱한 값)과 실제로 생산에 투입된 시간으로 산출하였습니다.

라. 생산설비 및 투자현황 등

(1) 생산설비의 현황

| (기준일 : 2023년 12월 31일) | (단위 : 천원) |

| 구 분 | 기초금액 | 취득 | 처분및폐기 | 감가상각비 | 기타(*) | 기말금액 |

|---|---|---|---|---|---|---|

| 토지 | 4,336,304 | - | - | - | (339) | 4,335,965 |

| 건물 | 3,348,401 | - | - | (232,408) | (3,094) | 3,112,899 |

| 사용장비 | 1,370,856 | 255,598 | (22) | (438,721) | 186,207 | 1,373,918 |

| 기계장치 | 892,081 | 501,217 | - | (350,895) | 467,186 | 1,509,589 |

| 차량운반구 | 8,403 | 184,686 | (44,327) | (19,785) | (2,763) | 126,214 |

| 비품 | 493,890 | 140,827 | (708) | (178,843) | (7,972) | 447,194 |

| 시설장치 | 1,895,974 | 367,897 | (2) | (444,627) | 540,644 | 2,359,886 |

| 금형 | 1,753,176 | 165,942 | - | (480,368) | 371,834 | 1,810,584 |

| 건설중인자산 | 5,712,770 | 12,674,692 | - | - | (1,396,067) | 16,991,395 |

| 합 계 | 19,811,855 | 14,290,859 | (45,059) | (2,145,645) | 155,636 | 32,067,644 |

(*) 유형자산으로 대체한 재고자산 금액 및 환율변동효과로 인한 증감액 등으로 구성되어 있습니다.

(2) 진행중인 투자

- 해당사항 없습니다.

(3) 향후 투자계획

-XI. 그밖에 투자자보호를 위하여 필요한 사항의 4. 공모자금의 사용내역을 참고하여 주시기 바랍니다.

(4) 외주처에 관한 사항

당사는 비용절감 및 효율성 증대를 위하여 현재 외주업체를 운영하고 있습니다. 기존의 자가 생산방식이 가지고 있는 (SUB ASSY, 가공 등)한계를 극복하여 한정된 자원활용의 해법을 제시하고, 생산 조직구조를 유연화하며, 재고의 비탄력성, 비용절감 등의 효과를 거두고 있습니다. 외주처의 구체적인 내용은 원가 및 생산관리에 대한 기밀에 해당하여 기재를 생략합니다.

4. 매출 및 수주상황

가. 매출실적

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원) |

| 구분 |

품 목 |

제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|||

|---|---|---|---|---|---|---|---|

| 의료기기 | Device | 제품 | HIFU, RF 등 | 수출 | 57,269 | 54,441 | 33,523 |

| 내수 | 15,812 | 11,092 | 8,363 | ||||

| 소모품 | 제품 | 카트리지, 팁 등 | 수출 | 46,989 | 39,873 | 33,714 | |

| 내수 | 10,750 | 5,647 | 3,604 | ||||

| 기타 | 제품 | 기타 | 수출 | 11,966 | 5,289 | 1,915 | |

| 내수 | 243 | 207 | 177 | ||||

|

합 계 |

수출 | 116,224 | 99,604 | 69,152 | |||

| 내수 | 26,805 | 16,946 | 12,144 | ||||

| 합계 | 143,030 | 116,550 | 81,296 | ||||

나. 판매경로 등

(1) 판매조직

당사의 판매조직은 국내영업과 해외영업으로 분류되어 있으며, 해외영업은 일본법인과 그 외 해외거점에 대해서는 해외 매출 확보를 위한 본사에 해외영업전략팀을 구성하여 영업을 진행하고 있습니다.

(2) 판매경로

제품별로 아래와 같은 유통경로를 통하여 제품을 판매하고 있습니다.

| 판매방법 | 판매경로 | |||

|---|---|---|---|---|

| 1 단계 | 2 단계 | 3 단계 | 4단계 | |

| 자사쇼핑몰(온라인) | 병/의원 | 소비자 | - | - |

| 국내병원 직판 | 병/의원 | 소비자 | - | - |

| 국내 대리점 | 대리점 | 병/의원 | 소비자 | - |

| 해외법인 | 해외법인 | 병/의원 | 소비자 | - |

| 수출 | 해외대리점 | 지역대리점 | 병/의원 | 소비자 |

다. 판매방법 및 조건

| 판매방법 | 판매조건 | |

|---|---|---|

| 판매 | 결재조건 | |

| 자사쇼핑몰(온라인) | 병/의원 | - |

| 국내병원 직판 | 병/의원 | 개별계약조건 |

| 국내 대리점 | 대리점 | 개별계약조건 |

| 해외법인 직판 | 해외법인 | 개별계약조건 |

| 해외법인 대리점 | 해외법인 | 개별계약조건 |

| 수출 | 해외대리점 | 개별계약조건 |

라. 판매전략

국내 판매 전략의 핵심 요소는 분기 마다 진행되는 전시회, 학회에서의 홍보 활동 비중이 높게 작용하고 있으며 각 제품마다 핵심 Key Doctor를 보유하여 제품에 대한 자문과 임상시험을 진행하고 있습니다.

해외의 경우 트렌드에 민감한 미용의료기기 분야인 만큼, 현지 대리점과의 오랜 기간 쌓은 신뢰를 바탕으로 시장조사를 통해 대륙, 국가별 각기 다른 판매전략을 수립하고 있습니다. 특히, 바디부터 얼굴까지 피부미용에 필요한 모든 Device를 보유하고 있다는 점은 다양한 고객을 상대해야 하는 해외 현지 대리점에게 매우 매력적인 포트폴리오입니다.

또한 최근 미국 대형 거래처와의 계약을 통해 각 국가별 점유율 확대를 위한 발판을 마련하게 되었습니다. 미국의 대형거래처와의 커뮤니케이션을 통해 미국, 유럽뿐 아니라 기타 아시아권으로의 판매 확대가 진행중입니다.

마. 주요매출처

연결매출액 기준으로 80%이상의 매출이 해외에서 발생되고 있습니다. 이는 당사의 해외법인과 전 세계 60여개 글로벌판매 네트워크를 통한 판매성과 입니다. 지역별로는 북미와 아시아 지역의 대리점 및 당사의 해외법인향 매출이 높은 편입니다.

바. 수주상황

당사는 시장주문형태로 제품을 공급하고 있어 수주현황은 해당사항이 없습니다.

5. 위험관리 및 파생거래

가. 시장위험

(1) 외환위험

연결회사는 국제적인 영업활동으로 인하여 외환위험, 특히 주로 미국 달러화와 관련된 외환위험에 노출되어 있습니다. 외환위험은 미래 예상거래와 인식된 자산ㆍ부채 등이 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

연결회사의 외환 위험관리의 목표는 환율 변동의 불확실성에 따른 손익 변동을 최소화함으로써 기업의 가치를 극대화하는 데 있습니다.

보고기간말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: USD, CNY, JPY, EUR, AUD, EGP, VND, 천원) |

| 구분 | 통화 | 당기말 | 전기말 | ||

|---|---|---|---|---|---|

| 외화금액 | 원화환산액 | 외화금액 | 원화환산액 | ||

| <외화자산> | |||||

| 현금및현금성자산 | USD | 3,201,357 | 4,127,830 | 4,241,397 | 5,375,123 |

| 현금및현금성자산 | JPY | 2,990,741,306 | 27,295,300 | 2,247,422,121 | 21,421,978 |

| 현금및현금성자산 | EUR | 312,368 | 445,620 | 466,625 | 630,504 |

| 현금및현금성자산 | AUD | - | - | 134 | 115 |

| 현금및현금성자산 | CNY | 3,046,997 | 551,019 | 257 | 47 |

| 현금및현금성자산 | EGP | 300 | 13 | 300 | 15 |

| 매출채권 | USD | 6,819,987 | 8,793,691 | 4,556,921 | 5,774,986 |

| 매출채권 | JPY | 249,004,062 | 2,272,560 | 276,602,180 | 2,636,517 |

| 매출채권 | EUR | - | - | 51,500 | 69,587 |

| 미수금 | USD | 3,698 | 4,769 | - | - |

| 합계 | 43,490,802 | 35,908,871 | |||

| <외화부채> | |||||

| 미지급금 | USD | 478,866 | 617,449 | 236,157 | 299,282 |

| 미지급금 | JPY | 288,063,455 | 2,629,040 | 291,273,573 | 2,776,361 |

| 미지급금 | VND | 4,814,376,620 | 256,125 | - | - |

| 단기차입금 | USD | 36,150 | 46,612 | 23,500 | 29,782 |

| 합계 | 3,549,226 | 3,105,425 | |||

당기와 전기 중 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10% 변동시, 이러한 환율변동이 법인세차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 통화 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 1,226,223 | (1,226,223) | 1,082,105 | (1,082,105) |

| JPY | 2,693,882 | (2,693,882) | 2,128,213 | (2,128,213) |

| EUR | 44,562 | (44,562) | 70,009 | (70,009) |

| AUD | - | - | 11 | (11) |

| CNY | 55,102 | (55,102) | 5 | (5) |

| VND | (25,613) | 25,613 | - | - |

| EGP | 1 | (1) | 2 | (2) |

(2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 이자율이 1% 변동할 경우, 연결회사의 법인세차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당기 | 전기 | ||

|---|---|---|---|---|

| 1% 증가 | 1% 감소 | 1% 증가 | 1% 감소 | |

|

법인세비용차감전순손익 |

(99,317) | 99,317 | (120,508) | 120,508 |

나. 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

(1) 위험관리

연결회사는 신용위험을 연결실체 관점에서 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다. 개인 고객에 대한 매출은 현금 또는 허용된 신용카드 거래만을 허용하여 신용위험을 최소화합니다.

연결회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

파생상품에 대해서는 경영진은 총 파생상품자산의 10% 이상이 한 거래상대방에 집중되지 않도록 하는 한도를 설정하고 있습니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

(2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

(3) 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

| - | 재화 및 용역의 제공에 따른 매출채권 |

| - | 용역 제공에 따른 계약자산 |

| - | 기타포괄손익-공정가치로 측정하는 채무상품 |

| - | 상각후원가로 측정하는 기타 금융자산 |

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

보고기간말 현재 매출채권에 대한 손실충당금 내역은 다음과 같습니다.

| <당기말> | (단위: 천원) |

| 구 분 |

3개월 이내 |

3개월 초과 |

6개월 초과 |

9개월 초과 연체 |

1년 초과 |

계 |

|---|---|---|---|---|---|---|

| 매출채권 | 11,703,616 | 2,154,374 | 186,763 | 11,825 | 960 | 14,057,538 |

|

기대 손실률 |

0.02% | 0.25% | 3.58% | 0.00% | 100.00% | |

|

손실충당금 |

2,533 | 5,321 | 6,690 | - | 960 | 15,504 |

| <전기말> | (단위: 천원) |

| 구 분 |

3개월 이내 |

3개월 초과 |

6개월 초과 |

9개월 초과 연체 |

1년 초과 |

계 |

|---|---|---|---|---|---|---|

| 매출채권 | 9,607,650 | 708,359 | 20,396 | 8,400 | 960 | 10,345,765 |

|

기대 손실률 |

0.00% | 0.11% | 1.04% | 5.20% | 100.00% | |

|

손실충당금 |

415 | 767 | 212 | 437 | 960 | 2,792 |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 회수를 더 이상 합리적으로 예상할 수 없는 지표에는 연결회사와의 채무조정에 응하지 않는 경우, 365일 이상 계약상 현금흐름을 지급하지 않는 경우 등이 포함됩니다.

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액을 회수하는 경우 회수 시점에 당기손익으로 인식하고 손익계산서에서 대손상각비의 차감으로 인식하고 있습니다.

당기와 전기 중 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 |

|---|---|---|

|

기초 |

2,792 | 17,351 |

|

당기손익으로 인식된 손실충당금의 증가 |

12,712 | - |

|

회수가 불가능하여 당기중 제각된 금액 |

- | (131) |

|

매출채권 회수로 인한 손실충당금의 감소 |

- | (14,429) |

|

기말 |

15,504 | 2,792 |

(나) 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 장단기여금, 미수수익 등이 포함됩니다.

당기와 전기 중 상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동 내역은 다음과 같습니다.

| (단위: 천원) |

|

구분 |

미수금 | |

|---|---|---|

| 당기 | 전기 | |

|

기초 손실충당금 |

100,000 | - |

|

당기손익에 인식된 손실충당금의 증가 |

- | 100,000 |

| 회수가 불가능하여 당기중 제각된 금액 | - | - |

|

기말 손실충당금 |

100,000 | 100,000 |

리스채권 이외의 상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 금융상품은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로 간주합니다. 리스채권은 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

(4) 대손상각비

당기와 전기 중 손익으로 인식된 금융자산의 손상 관련 대손상각비는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 매출채권 대손상각비 | 12,712 | (14,429) |

|

상각후 원가 측정 금융자산의 대손상각비 |

- | 100,000 |

| 합계 | 12,712 | 85,571 |

다. 유동성 위험

연결회사는 미사용 차입금 한도(주석 31 참조)를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 또한 연결회사의 유동성 위험 관련 정책은 주요 통화별 필요 현금흐름을 추정하여 이를 충족하기 위한 유동성 자산의 현황을 고려하고, 유동성 비율을 내부 및 외부 감독 기관 등의 요구사항을 충족하고 자금조달계획을 실행하기 위해 관리합니다.

(1) 만기분석

유동성위험관리에 대한 궁극적인 책임은 연결회사의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 연결회사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고예측현금흐름과 실제현금흐름을 계속적으로 분석ㆍ검토하여 금융자산과 금융부채의 만기구조를 대응시키면서 유동성 위험을 관리하고 있습니다.

연결회사의 금융부채를 보고기간말로부터 계약 만기일까지의 잔여기간에 따라 만기별로 구분한 내역은 다음과 같습니다. 아래 표에 표시된 현금흐름은 할인하지 아니한 금액입니다.

| <당기말> | (단위: 천원) |

| 구 분 | 1년 이내 | 1년 초과 2년 이내 |

2년 초과 5년 이내 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 3,512,494 | - | - | - | 3,512,494 |

| 기타금융부채 | 3,883,388 | - | - | - | 3,883,388 |

| 차입금 | 2,287,834 | 6,969,169 | 13,475,397 | 1,095,688 | 23,828,088 |

| 리스부채 | 1,514,254 | 823,356 | 414,347 | - | 2,751,957 |

| 합 계 | 11,197,970 | 7,792,525 | 13,889,744 | 1,095,688 | 33,975,927 |

| <전기말> | (단위: 천원) |

| 구 분 | 1년 이내 | 1년 초과 2년 이내 |

2년 초과 5년 이내 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 2,309,588 | - | - | - | 2,309,588 |

| 기타금융부채 | 5,462,746 | - | - | - | 5,462,746 |

| 차입금 | 4,352,398 | 963,871 | 8,446,797 | 1,438,429 | 15,201,495 |

| 리스부채 | 1,825,714 | 626,009 | 649,143 | - | 3,100,866 |

| 합 계 | 13,950,446 | 1,589,880 | 9,095,940 | 1,438,429 | 26,074,695 |

라. 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

자본 구조를 유지 또는 조정하기 위해 연결회사는 주주에게 지급되는 배당을 조정하고, 부채 감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

보고기간말 현재 연결회사의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당기말 |

전기말 |

|---|---|---|

| 부채 | 46,063,036 | 38,162,677 |

| 차감: 현금및현금성자산 | (48,830,207) | (39,582,851) |

| 조정부채 | (2,767,171) | (1,420,174) |

| 자본 | 96,249,506 | 79,954,883 |

| 조정부채비율(*) | - | - |

(*) 부의 비율이 산출됨에 따라 기재를 생략합니다.

마. 파생상품 및 풋백옵션 등 거래 현황

당기말 및 전기말 현재 파생상품 평가내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전 기 | ||||

| 평 가 액 | 기타포괄손익 | 당기손익 | 평 가 액 | 기타포괄손익 | 당기손익 | |

| 누계액 | 누계액 | |||||

| 이자율스왑 | - | - | - | - | - | 11,782 |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당사는 2019년부터 글로벌 파트너사들과의 파트너쉽 계약을 체결하며 사업의 영역을 확대해 나가고 있습니다.

'Cynosure’는 한국과 일본을 제외한 전 세계 시장에 'POTENZA’를 판매하고 있으며, 또한 당사는 2023년 7월 미국의 'Reveal Lasers LLC'사와 비침습고주파기기인 'DENSITY HIGH' 에 대한 ODM 공급 계약을 체결하였고 2023년 10월 미국에 'DENZA' 라는 명칭으로 출시하였습니다.

이를 통하여, 당사는 기존의 해외 거래선뿐만 아니라 미용의료기기 산업 내 가장 큰 시장인 북미지역에서 글로벌 파트너들의 공급망을 활용하여 매출신장을 계획하고 있습니다.

또한, 중국시장 또한 파트너쉽계약을 통하여 향후 중국에서의 매출 신장 역시 계획하고 있습니다.

나. 연구개발활동

(1) 연구개발활동의 개요 및 연구개발비용

1. 연구개발활동의 개요

의료기기 산업은 기술집약적 산업으로 신기술에 대한 의존도 및 기술적 난이도가 높으며, 고부가가치 산업입니다. 해당 산업에서는 연구개발과 관련된 전문인력관리가 무엇보다도 중요하며, 핵심 인력들이 이탈하지 않도록 당사는 특허에 대한 직무발명보상제도등을 도입하여 실시하고 있습니다.

2. 연구개발 비용

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원,%) |

| 과 목 | 제7기 (23.01~23.12) |

제6기 (22.01~22.12) |

제5기 (21.01~21.12) |

|

|---|---|---|---|---|

| 연구개발비용 총계 | 17,389 | 9,889 | 7,920 | |

| 정부보조금(차감) | - | - | - | |

| 연구개발비용 계 | 17,389 | 9,889 | 7,920 | |

| 회계 처리 |

제조원가 | - | 28 | - |

| 판관비 | 17,389 | 9,861 | 7,920 | |

| 연구개발비 / 매출액 비율 [연구개발비용 총계÷당기매출액×100] |

12.16% | 8.48% | 9.74% | |

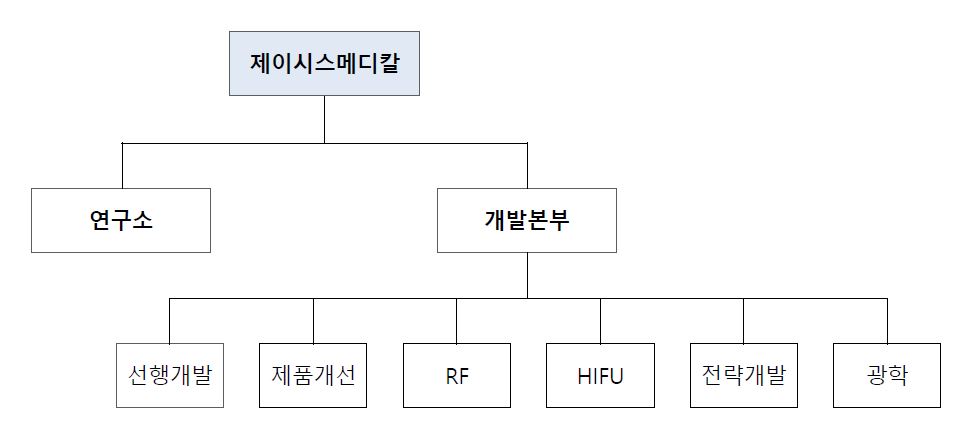

(2). 연구개발 조직 및 운영

1. 연구개발 조직

|

|

연구소_조직도 |

2. 연구개발조직의 운영

당사는 전사 인원의 30% 이상을 연구개발 인력으로 구성 중이며 개발본부와 기업부설연구소에서 지속적인R&D를 시행하고 있습니다. 개발본부에서는 피부미용 Device 중 RF Device와 HIFU Device를 전문적으로 개발하고 연구소에서 개발 및 유지보수 되는 모든 Device에 대한 품질 및 기능 개선활동을 하며, 연구소 에서는 광학 및 레이저Device를 전문적으로 개발하고 선행연구를 진행하며 연구소에서 필요로 하는 특허정보를 지원합니다.

(3) 연구개발실적

1. ULTRAcel Q+ 제품개발

|

연구명 |

ULTRAcel Q+ |

|

연구개요 |

수술자에게 있어서 가중 중요한 요소인 핸드피스의 외관 디자인 카트리지의 피부 접촉면적, 소모품비용 사용의 편의성을 고려하여 제품을 한 단계 업그레이드하여 시장성을 향상시킨 제품을 개발했습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2017.03 ~ 2017.11 |

|

기대효과 |

- 핸드피스의 디자인 변경으로 시술 시 사용자가 손쉽게 시술이 가능한 Device입니다. - 기존 시술속도보다 2배 이상 향상시켜 Device 경쟁력이 강화되었습니다. - 피부 접촉 면적을 최소화하여 시술의 편리성 강화하였습니다. |

2. POTENZA 제품개발

|

연구명 |

INTRAcel 2.0 개발(POTENZA) |

|

연구개요 |

INTRAcel의 제품은 효과는 좋으나 업그레이드가 필요하다는 시장의 요구사항을 반영해 시장에서 요구하는 제품을 개발할 필요성이 있습니다. 시술효과가 좋은 만큼 보다 대중적인 접근을 위해 팁 & Device가격의 경쟁력을 강화했습니다. 소모품의 다양화로 시장의 대중화를 이끌 Device를 개발했습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2018.01 ~ 2019.02 |

|

기대효과 |

- 액세서리의 가격 경쟁력 확보 및 다양한 팁 개발로 인한 매출이 증대되었습니다. - Depth 범위 확대로 인한 시술 병변이 확대되었습니다. - 모터 타입 핸드피스 개발에 따른 시술시 통증이 감소되었습니다. |

3. TRI-BEAM 제품 개발

|

연구명 |

TRI-BEAM 제품 개발 |

|

연구개요 |

ND-YAG LASER는 피부내의 멜라닌 색소만을 선택적으로 파괴하여 피부 손상 없이 안전하게 피부를 개선하는 LASER 치료기이며, 더 빠르고 안전한 토닝 및 효과, 좋은 치료를 위한 제품을 개발했습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2018.10 ~ 2019.05 |

|

기대효과 |

- 매출 증대의 기여합니다. - 타 제품 대비 더 빠르고 효과적인 토닝 효과를 볼 수 있습니다. - 당사의 LASER 기술의 인지도가 상승합니다. |

4. LinearZ 제품 개발

|

연구명 |

LinearZ 제품 개발 |

|

연구개요 |

세계 최초 Depth 조절 Cartridge로 사용자 편의성과 안정성 제공, DWR 시스템 탑재를 통해 시술로 인해 상승한 카트리지 내 물 온도를 1분내 외로 빠르게 교체, Z패턴 시술로 안전한 시술이 가능한 제품이다. 기초 연구를 바탕으로 시술목적에 따라 3D rejuvenation 시술 프로토콜 제안이 가능한 제품입니다. 다양한 피부층을 하나의 카트리지로 시술이 가능한 Depth 조절 핸드피스를 개발하여, 시술 부위와 피부구조에 따라 Target Depth를 선택하여 사용이 가능하고, DWR System으로 카트리지의 탈기수를 교체하여 빠른 시술이 가능하도록 제품입니다. 또한, 사용자의 편의를 고려하여 핸드피스에서 사용한 샷수와 설정한 카트리지 정보를 표시하여 시술 중 실시간으로 확인이 가능한 기능을 탑재하였습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2019.09 ~ 2022.07 |

|

기대효과 |

- 전작인 ULTRAcel Q+의 13개 카트리지를 단 4개의 카트리지로 Depth & Mode 조절이 가능하여 사용자 편의성을 높였습니다. - AUTO MOTION(왕복조사)로 전작 대비 23.8% 빠른 시술 속도로 병원의 환자순환을 빠르게 하여 경쟁력을 증가시켰습니다. - 지방증가/지방감소의 연구결과를 바탕으로 새로운 시술 패러다임을 개발, 독보적인 차별화를 제공하여 사용성을 높여 소모품 매출을 증진시킵니다. |

5. D'liv 제품 개발

|

연구명 |

D'liv 제품 개발 |

|

연구개요 |

약물 흡수 유도 및 약물 침투 기기로, 팁의 압력 차이를 이용하여 약물 침투를 유도하는 Pumping Tip과 Auto Sensing 기능을 탑재하여 약물로스 없이 자동 약물 주입이 가능한 Injection Tip으로 구성된 제품으로 약물의 제한없이 원하는 Depth에 약물을 정확하게 침투시키는 제품을 개발하였습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2020.03 ~ 2022.05 |

|

기대효과 |

- Drug delivery 시장에서 사용되고 있는 두가지 약물 침투방식을 하나의 장비로 개발, 다양한 약물을 D'Liv 한 장비로 사용가능합니다. - 일회용 소모품(Tip)으로 지속적인 매출이 발생할 것이라 기대합니다. |

6. Density 제품 개발

|

연구명 |

Density 제품 개발 |

|

연구개요 |

6.78MHz 모노폴라 고주파를 피부층에 깊고 강력하게 전달하여 피하 지방층과 근막층까지 피부층에 열을 반응싴 피부 조직 응고를 도와 리프팅 효과를 줄 수 있는 고주파 리프팅 제품 Density를 개발하였습니다. |

|

연구기관 |

자체개발 완료된 제품입니다. |

|

개발기간 |

2021.04 ~ 2023.06 |

|

기대효과 |

- 5단계의 섬세한 쿨링과 임피던스 피드백시스템을 통하여 피부를 안전하게 보호함과 동시에 각각의 개인에게 맞는 피부저항값을 맞추어 섬세한 시술이 가능합니다. |

7. 기타 참고사항

가. 업계의 현황

(1) 산업의 특성

피부미용 의료기기 시장은 인구의 고령화, 비만 인구 증가, 안전하고 효과적인 피부미용 시술법ㆍ기기 개발, 소비자의 인식 제고 등에 의하여 꾸준히 성장하고 있습니다. 한국 산업기술평가관리원에서 2019년 발간한 “미용 의료기기 기술동향과 산업전망” 보고서에 따르면 오늘날 미용 의료기기 시장의 성장배경(STEEP 분석)에는 다음과 같은 요소가 주축이 된 것으로 분석되었습니다.

|

거시환경요소 |

주요 성장동인 |

|---|---|

|

Social |

남성수요층 확대, 여성경제력 향상, 인구 고령화 |

|

Technology |

IT, BT, NT 분야의 뷰티기기 요소기술 발전 |

|

Economic |

아시아, 남미 등의 경제력 향상으로 신흥시장 부상 |

|

Environment |

대기오염, 지구온난화 등 환경문제 악화 |

|

Policy |

헬스케어 산업 육성전략 지속 추진 |

출처: 미용 의료기기 기술동향과 산업전망, 한국산업기술평가관리원 KEIT PD Issue Report, 2019

피부미용 의료기기 시장의 주요 특징으로는 지역별, 국가별 제품 수요가 상이함을 들 수 있는데, 미국, 유럽 등의 경우 안티에이징 관련 시장이 40% 이상을 차지하는 반면 아시아의 경우 20% 수준이며 동남아 지역의 경우 미백 관련 수요가 상대적으로 높습니다. 그 외 각국의 경기 상황, 시술 트렌드 및 치료 적응증 (indication - 문신 제거, 기미ㆍ잡티 등 색소 질환 치료, 제모, 흉터 치료, 주름 개선, 피부재생, 바디 컨투어링 등)에 따라, 다양한 의료기기 중에서 특정한 에너지원 및 제품을 선택하여 사용하는 특성을 보이고 있어 판매 측면에서는 목표시장 별 시술 트렌드를 파악하는 것이 중요합니다.

또한, 피부미용 의료기기 시장은 실제 구매자와 제품의 최종혜택자가 다르다는 시장의 특징을 가지고 있습니다. 당사 제품의 최종 소비자는 의료기관에서 미용 시술을 받는 환자이지만 제품을 구매하거나 구매 결정을 내리는 주체는 의학적 전문지식을 가지고 있는 의료인입니다. 당사는 이러한 특징에 맞추어 제품의 전략 및 제품 기술 개발을 시작하고 이를 인플루언서 및 소셜미디어를 활용한 마케팅을 통하여 최종소비자(환자)에게 브랜드의 인지도를 높여 구매자(의료인)로 하여금 당사의 제품을 구매함으로써 얻어지는 수익이 극대화될 수 있도록 노력하고 있습니다. 당사는 이러한 산업의 시장 수요 특성에 맞추어 영업 전략을 구축하여 국내외 영업 활동을 활발히 전개하고 있습니다.

(2) 산업의 성장성

Vynz Research의 보고서에 따르면, 글로벌 미용기기 시장은 노인 인구 증가, 피부 질환 유병률 증가, 개인 및 미용 관리에 대한 인식개선, 호르몬 장애 유병률 증가 등으로 2024년까지 꾸준히 성장할 것으로 전망됩니다. 시장규모는 2018년 기준 91억 달러로 집계되었고, 연평균 12%로 증가하여 2024년 178억 달러로 성장할 것으로 추정됩니다. 지역별로는 아시아 태평양 미용기기 시장은 2024년까지 연평균 21.1%로 성장하여 2024년 시장규모가 36.9억 달러에 이를 것으로 예상되며, 유럽 시장은 2024년 시장규모 47억 달러(2018년~2024년 CAGR 11.5%), 미국 시장은 2024년 시장규모가 51억 달러(2018년~2024년 CAGR 11.2%)로 추정되고 있습니다.

미국은 최신 기술이 적용된 프리미엄 브랜드 미용 기기를 선호하는 특징을 보이며, 유럽 시장은 인구 고령화에 따라 피부관리 수요가 증가하고 있습니다. 아시아 태평양 시장은 전체적으로 미용 관리에 대한 인식이 향상됨에 따라 타 지역 대비 가장 빠르게 성장할 것으로 전망되고 있습니다.

국내 미용 의료기기 시장은 풍부한 미용 시술 수요에 따른 시장성, 임상적용 기술과 이에 따른 의료진의 새로운 아이디어 등이 결합해 빠르게 성장하고 있습니다.

국내 시장은 글로벌 대비 가파르게 확대되어 왔습니다. 국내 미용 의료기기 2014~2020년 연평균 성장률은 19.7%를 달성하며, 글로벌 12.5% 대비 가파른 속도로 확대되었습니다. 과거부터 한국은 전세계에서 성형, 미용에 대한 수요가 높은 편이었습니다. 국제미용성형외과학회(ISAPS)에 따르면 인구 천명당 연간 성형수술 건 수는 13.5건으로 가장 많았습니다.

또한, 국내 피부미용의료기기는 피부과 전문의를 포함하여, 성형외과 및 일반의도 구입하여 사용할 수 있으며, 이러한 비전문의의 피부미용 진료가 점차 증가하는 추세입니다. 이는 내부적으로는 중증질환치료보다 기술 장벽이 상대적으로 낮고, 외부적으로는 안티에이징 케어의 고객 관심 증가, 피부과 의료기기의 소비자 만족도 향상 및 K-뷰티의 관심으로 국내 의료관광시장이 급성장한 부분을 들 수 있습니다.

(3) 경기변동의 특성

피부미용 의료기기는 각국의 경제상황과 트렌드에 따라 주요 사용 Device와 그 구성이 상이하며, 제품의 성능, 품질, 인허가 상황, 해외 각국 대리점에 따라 매출 실적의 차이가 발생하는 특성을 보입니다. 따라서 경기 변동에 따른 수요를 예측하는데 어려움이 있습니다.

다만, 삶의 질 향상 즉 Well-being이라는 트렌드에 맞게 피부미용 에스테틱에 대한 수요는 계속적으로 증가하고 있습니다. 최근 피부미용 및 성형 시술의 보편화에 따라 경제력 여유가 있는 중산층에서 꾸준한 소비가 이뤄지는 관계로 상대적으로 경기 민감도가 낮아지는 추세입니다. 이는 근로소득과 상관없이 본인의 여가생활 및 미용 등에 투자하는 라이프스타일이 젊은 층을 중심으로 확장되고 있는 현상에 기인하는 것으로 판단됩니다.

실제로 국내 의료기기 시장 규모는 경기변동에 의한 단기적인 위축에도 불구하고 꾸준히 성장하는 추세입니다. 식품의약품안전처의 통계자료에 의하면 국내 의료기기 시장 규모는 2019년 기준 7조 8,037억 원의 규모로 최근 5년간 연평균 8.2%의 성장세를 지속해왔습니다. 이는 세계 의료기기 시장의 연평균성장률 5.6%의 약 1.5배에 달하며 국내 의료기기 생산 규모가 지속적으로 성장했음을 파악할 수 있습니다.

(4) 계절성

국내의 경우 통상적인 미용성형 시술 시즌에 따라 2분기와 4분기의 수요가 상대적으로 증가하는 경향이 있습니다. 이는 7~8월 휴가철이나 여름, 겨울 방학을 이용한 미용성형 시술을 받으려는 환자들의 증가로 그 직전 분기인 2분기와 4분기에 Device 구매 비율이 높은 데에 기인합니다. 국내 웹로그 분석사인 엔에이치엔에이스(NHN ACE)에서 2018년 분석한 “성형외과 업종의 월별 유입(2017년 12월부터 2018년 11월까지 1년 동안 직접 유입 및 검색 엔진, 광고 등 링크를 통해 방문한 수치)과 전환 추이” 자료에 따르면, 유입의 경우 여름휴가 직전인 6월 유입이 가장 높으며 새학기가 시작되는 3월과 한창 겨울 시즌인 1월 순으로 유입이 높은 특징을 가지고 있습니다. 직장인과 학생이 각각 휴가철, 여름ㆍ겨울 방학 시즌을 선호하는 만큼 그 직전 분기인 2분기와 4분기에 관련 의료기기 및 소모품 구매 비율이 높은 것으로 추정하고 있습니다.

(5) 제품의 라이프사이클

미용시장의 경우 트렌드에 민감한 산업이며 제품의 특성상 트렌드와 유행에 민감한 특성을 보이며, 새로운 형태(에너지, 구조 등)의 기기에 대한 요구가 증대되고 있습니다. 이에 따라 당사는 제품 당 라이프사이클(Life Cycle)을 약 3~4년으로 추정하고 있습니다. 신제품이 출시된 후, 하나의 트렌드가 자리 잡기 시작하기 이전의 3~4년간은 최신 트렌드의 신제품의 의료기기에 대한 높은 수요로 인하여 판매가 활발해지고, 제품의 가격도 높게 형성이 됩니다. 이후, 전국적으로 해당 제품이 자리매김하게 되고 유사 제품이 다수 등장함에 따라 제품의 가격도 하락하게 됩니다. 이와 같이 피부미용 트렌드에 민감한 산업의 특성상 제품의 다각화를 통한 안정적인 사업 기반 하에서 신기술 또는 신기능을 적용한 신규 아이템 개발을 통해 성장성을 확보하려는 노력이 꾸준히 요구되고 있습니다.

다만, 소모품의 경우 상기 Device의 라이프사이클과는 별도로 Device사용에 따라 지속적으로 수요가 발생합니다. 이에 따라 기기 본체가 쇠퇴기에 들어서도 소모품에 대한 매출은 Device사용에 따라 지속적으로 증가할 수 있습니다.

(6) 경쟁요소

국내 의료기기시장이 급성장 하면서 당사가 속해 있는 피부미용 의료기기시장은 수요 또한 급격히 늘어나고 있습니다. 제품의 안정성 및 기술력이 수반되어야 하는 의료기기에 속하고 이에 따라 임상연구를 통해 안정성을 기반을 둔 인허가를 충족해야만 하기 때문에 신규 경쟁사의 진입장벽이 높은 산업입니다. 그러나, 주로 의사면허가 있는 병의원이 주요 수요처라는 점에서 각 매출처내에 경쟁사가 다수 존재합니다. 또한, 국내 의료기기 기준 규격이 유럽수준과 동일하게 강화됨에 따라 제품 설계 및 제조 단계에서 전기, 전자, 임상의학 등 여러 기술이 융합, 응용하는 기술력이 점점 고도화되고 있으며 이러한 기술 발전에 따라 점차 제품도 다양화되는 추세입니다.

그리고 최근 소셜네트워크서비스(SNS)의 발달로 피부미용의료기기에 대한 정보가 시술자에 많이 노출됨에 따라 선호도도 뚜렷해지고 있는 상황입니다. 시술자의 제품 선호도에 따라 실구매자인 병의원의 구매로 연결되기 때문에 제조회사의 마케팅의 중요성은 더욱더 커지고 있습니다. 각 제조회사들은 이에 대응하여 자사 제품의 경쟁우위 확보를 위한 마케팅 경쟁도 점점 치열해지고 있어 앞으로는 이러한 트렌드에 지속적으로 관심을 갖고, 브랜드 파워, 제품 경쟁력 우위 확보 및 신제품의 개발 등 투자 여부에 따라 앞으로의 경쟁 구도가 다양하게 변화할 것으로 예상합니다.

(7) 자원조달의 특성

당사가 생산하는 피부의료 Device의 원재료는 광학, 기구, 사출, 전장, 절삭, 판금 부품 6가지로 크게 구분할 수 있으며, 대부분의 자재는 국내에서 조달하고 있습니다. 수입자재의 경우 달러로 결제하고 있으나, 수입 비중이 약 10%로 높지 않아 환율변동에 크게 영향받지 않습니다.

(8) 관련 법령 또는 정부의 규제 등

피부미용 의료기기산업은 정부의 의료정책 및 관리제도와 밀접한 관련성을 보이고 있으며, 최근에 의료기기의 안정성 및 관련 규제는 점차 강화되는 추세입니다. 의료기기산업은 인간의 생명과 보건에 관련된 제품을 생산하는 산업으로 국민의 건강증진 및 건강권 확보 등에 직간접적 영향을 받기 때문에 정부의 인허가 등 규제를 받는 산업입니다. 따라서, 의료기기의 생산 및 제조, 임상시험 및 유통/판매 과정에서의 안정성/유효성 확보, 지적재산권 등에 대해서 포괄적인 규제를 받는 특성을 가집니다. 특히 인허가 측면에서 국내의 식품의약품안전처, 미국의 FDA, 유럽의 CE 등 국가 간 인증 허가제도가 상이하여 규제 장벽으로 작용하고 있으며, 유럽의 경우, 기존의 의료기기 지침이었던 MDD(Medical Device Directive)에서 PIP 스캔들 발생으로 인해 MDR(Medical Device Regulation)로 전면 개정 되는 등, 각 국가마다 의료기기 산업의 안정성 및 규제 강화가 점차 강화되는 모습을 보이고 있습니다.

그러므로 의료기기 생산자 측면에서는 의료기기 RA(Regulatory Affairs) 전문 인력의 육성과 운영을 통해 관련 경쟁력을 확보하는 것이 보다 중요한 비즈니스 요소로 작용하고 있기 때문에 당사는 글로벌 진출을 위하여 주요 제품에 대한 해당 국가별 인허가를 획득해 나가고 있으며 향후 개발되는 신제품에 대해서도 다수의 인허가를 획득할 계획입니다

나. 지적재산권 관련

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 건) |

| 구분 | 특허 | 디자인 | 상표 | 합계 | |

|---|---|---|---|---|---|

| 출원 | 국내 | 112 | 3 | 87 | 202 |

| 해외 | 168 | 5 | 68 | 241 | |

| 전체 | 280 | 8 | 155 | 443 | |

| 등록 | 국내 | 47 | 3 | 38 | 88 |

| 해외 | 16 | 2 | 28 | 46 | |

| 전체 | 63 | 5 | 66 | 134 | |

III. 재무에 관한 사항

1. 요약재무정보

※ 당사 공시서류의 재무제표는 한국채택국제회계기준(K-IFRS)에 의한 연결 및 별도 기준의 재무제표 입니다.

※연결대상회사

| 순번 | 제7기 2023.12.31 |

제6기 2022.12.31 |

제5기 2021.12.31 |

|---|---|---|---|

| 1 | Jeisys Medical Japan Inc. | Jeisys Medical Japan Inc. | Jeisys Medical Japan Inc. |

| 2 | 주식회사 사치바이오 | 주식회사 사치바이오 | 주식회사 사치바이오 |

| 3 | Jeisys Medical Australia Pty. Ltd | Jeisys Medical Australia Pty. Ltd | - |

| 4 | Jeisys Medical VN Company Ltd. | - | - |

가. 요약연결재무정보

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원) |

| 구분 | 제7기 2023.12.31 |

제6기 2022.12.31 |

제5기 2021.12.31 |

|---|---|---|---|

| 자산 | |||

| [유동자산] | 90,510 | 74,483 | 54,173 |

| - 현금및현금성자산 | 48,830 | 39,583 | 34,291 |

| - 매출채권 | 14,042 | 10,343 | 6,872 |

| - 재고자산 | 22,617 | 20,380 | 10,578 |

| - 기타 | 5,021 | 4,178 | 2,432 |

| [비유동자산] | 51,802 | 43,634 | 19,886 |

| - 유형자산 | 32,068 | 19,812 | 10,750 |

| - 무형자산 | 1,905 | 1,708 | 969 |

| - 기타 | 17,829 | 22,115 | 8,166 |

| [자산총계] | 142,313 | 118,118 | 74,059 |

| 부채 | |||

| [유동부채] | 23,519 | 26,583 | 24,027 |

| [비유동부채] | 22,544 | 11,579 | 2,379 |

| [부채총계] | 46,063 | 38,163 | 26,405 |

| 자본 | |||

| [지배기업소유주지분] | 95,006 | 79,418 | 47,086 |

| - 자본금 | 7,647 | 7,130 | 7,130 |

| - 자본잉여금 | 26,271 | 26,421 | 26,849 |

| - 기타자본구성요소 | 3,134 | 12,434 | 6,367 |

| - 기타포괄손익누계액 | -841 | -563 | -126 |

| - 이익잉여금 | 58,796 | 33,995 | 6,865 |

| [비지배지분] | 1,243 | 537 | 568 |

| [자본총계] | 96,250 | 79,955 | 47,654 |

| [부채와 자본총계] | 142,313 | 118,118 | 74,059 |

| 구 분 | 제7기 (2023.01.01~ 2023.12.31) |

제6기 (2022.01.01~ 2022.12.31) |

제5기 (2021.01.01~ 2021.12.31) |

| 매출액 | 143,030 | 116,550 | 81,296 |

| 영업이익 | 36,314 | 34,035 | 23,604 |

| 계속사업당기순이익 | 25,108 | 27,012 | 13,761 |

| 중단영업당기순이익 | - | - | -268 |

| 당기순이익 | 25,108 | 27,012 | 13,493 |

| 지배기업소유주 귀속 당기순이익 | 24,800 | 27,130 | 13,592 |

| 계속영업당기순이익 | 24,800 | 27,130 | 13,860 |

| 중단영업당기순이익 | - | - | -268 |

| 비지배지분 귀속 당기순이익 | 307 | -117 | -99 |

| 계속영업당기순이익 | 307 | -117 | -99 |

| 계속영업기본주당이익(손실) (단위 : 원) | 328 | 381 | 198 |

| 계속영업희석주당이익(손실) (단위 : 원) | 322 | 370 | 180 |

| 중단영업기본주당이익(손실) (단위 : 원) | - | - | -3 |

| 중단영업희석주당이익(손실) (단위 : 원) | - | - | -3 |

| 연결에 포함된 회사 수 | 4개 | 3개 | 2개 |

주1) 상기의 연결재무정보는 K-IFRS기준으로 작성되었습니다.

주2) 제5기 1분기 영업외비용에는 합병비용이 반영되어있습니다(10,569백만원)

합병비용에 대한 세부사항은 주석을 참고하여 주시기 바랍니다.

나. 요약개별재무정보

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 백만원) |

| 구분 | 제7기 2023.12.31 |

제6기 2022.12.31 |

제5기 2021.12.31 |

|---|---|---|---|

| 자산 | |||

| [유동자산] | 77,423 | 61,561 | 44,586 |

| - 현금및현금성자산 | 37,738 | 31,347 | 25,331 |

| - 매출채권 | 13,076 | 10,100 | 6,932 |

| - 재고자산 | 21,714 | 17,428 | 10,573 |

| - 기타 | 4,895 | 2,686 | 1,749 |

| [비유동자산] | 49,799 | 41,637 | 20,465 |

| - 유형자산 | 26,749 | 14,622 | 8,130 |

| - 무형자산 | 1,652 | 1,499 | 743 |

| - 기타 | 21,398 | 25,516 | 11,593 |

| [자산총계] | 127,222 | 103,198 | 65,051 |

| 부채 | |||

| [유동부채] | 18,407 | 18,867 | 18,759 |

| [비유동부채] | 18,558 | 7,221 | 1,169 |

| [부채총계] | 36,965 | 26,088 | 19,927 |

| 자본 | |||

| -자본금 | 7,647 | 7,130 | 7,130 |

| -자본잉여금 | 26,212 | 26,413 | 26,841 |

| -기타자본구성요소 | 3,134 | 12,434 | 6,367 |

| -이익잉여금 | 53,232 | 31,133 | 4,785 |

| -기타포괄손익누계액 | 34 | - | - |

| [자본총계] | 90,258 | 77,110 | 45,124 |

| [부채와 자본총계] | 127,222 | 103,198 | 65,051 |

| 종속기업, 관계기업 또는 공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 제7기 (2023.01.01~ 2023.12.31) |

제6기 (2022.01.01~ 2022.12.31) |

제5기 (2021.01.01~ 2021.12.31) |

| 매출액 | 134,434 | 111,633 | 79,816 |

| 영업이익 | 32,488 | 32,005 | 22,176 |

| 당기순이익 | 22,099 | 26,348 | 13,181 |

| 기본주당순이익(단위:원) | 293 | 370 |

188 |

| 희석주당순이익(단위:원) | 287 | 356 |

172 |

주1) 상기의 재무정보는 K-IFRS기준으로 작성 되었습니다.

주2) 제5기 1분기 영업외비용에는 합병비용이 반영되어있습니다(10,569백만원)

합병비용에 대한 세부사항은 주석을 참고하여 주시기 바랍니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 7 기 2023.12.31 현재 |

|

제 6 기 2022.12.31 현재 |

|

제 5 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

90,510,271,867 |

74,483,245,077 |

54,173,140,230 |

|

현금및현금성자산 |

48,830,206,990 |

39,582,851,101 |

34,291,107,029 |

|

매출채권 |

14,042,034,681 |

10,342,973,182 |

6,871,634,345 |

|

기타채권 |

1,533,044,436 |

572,460,941 |

529,750,862 |

|

기타유동자산 |

3,488,319,375 |

3,604,798,795 |

1,902,483,997 |

|

유동재고자산 |

22,616,666,385 |

20,379,867,488 |

10,577,920,087 |

|

당기법인세자산 |

293,570 |

243,910 |

|

|

비유동자산 |

51,802,270,552 |

43,634,315,167 |

19,885,697,870 |

|

유형자산 |

32,067,644,481 |

19,811,854,334 |

9,032,911,190 |

|

사용권자산 |

2,592,304,176 |

2,328,626,319 |

1,717,164,010 |

|

무형자산 |

1,904,690,847 |

1,707,871,934 |

969,376,928 |

|

당기손익-공정가치 측정 금융자산 |

5,477,863,401 |

3,740,411,944 |

258,385,764 |

|

기타포괄손익-공정가치 측정 금융자산 |

4,050,585,000 |

4,008,000,000 |

|

|

기타비유동채권 |

1,611,685,553 |

1,099,837,079 |

916,855,658 |

|

이연법인세자산 |

4,097,497,094 |

10,937,713,557 |

6,991,004,320 |

|

자산총계 |

142,312,542,419 |

118,117,560,244 |

74,058,838,100 |

|

부채 |

|||

|

유동부채 |

23,519,057,403 |

26,583,265,032 |

24,026,670,303 |

|

매입채무 |

3,512,494,061 |

2,309,588,448 |

2,364,162,687 |

|

기타채무 |

6,297,788,968 |

5,462,745,504 |

3,750,298,341 |

|

기타금융부채 |

11,782,441 |

||

|

기타 유동부채 |

9,295,811,298 |

6,094,373,722 |

5,350,399,399 |

|

유동 차입금 |

1,303,611,810 |

3,286,781,550 |

3,257,000,000 |

|

유동성장기부채 |

590,731,105 |

598,119,205 |

6,577,564,690 |

|

유동성리스부채 |

1,441,211,288 |

1,062,786,800 |

787,459,286 |

|

유동충당부채 |

830,653,354 |

1,473,410,208 |

1,159,479,089 |

|

당기법인세부채 |

246,755,519 |

6,295,459,595 |

768,524,370 |

|

비유동부채 |

22,543,979,049 |

11,579,412,444 |

2,378,584,377 |

|

장기차입부채 |

21,082,599,538 |

10,110,057,039 |

1,034,299,226 |

|

리스부채 |

1,188,002,376 |

1,205,157,929 |

694,963,108 |

|

비유동충당부채 |

273,377,135 |

264,197,476 |

449,322,043 |

|

기타 비유동 부채 |

200,000,000 |

||

|

부채총계 |

46,063,036,452 |

38,162,677,476 |

26,405,254,680 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

95,006,142,543 |

79,417,915,979 |

47,085,646,338 |

|

자본금 |

7,646,940,500 |

7,129,947,200 |

7,129,947,200 |

|

자본잉여금 |

26,270,802,351 |

26,421,412,027 |

26,849,498,143 |

|

기타자본구성요소 |

3,133,629,984 |

12,433,992,199 |

6,367,098,732 |

|

기타포괄손익누계액 |

(840,737,473) |

(562,527,537) |

(126,232,750) |

|

이익잉여금(결손금) |

58,795,507,181 |

33,995,092,090 |

6,865,335,013 |

|

비지배지분 |

1,243,363,424 |

536,966,789 |

567,937,082 |

|

자본총계 |

96,249,505,967 |

79,954,882,768 |

47,653,583,420 |

|

자본과부채총계 |

142,312,542,419 |

118,117,560,244 |

74,058,838,100 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

매출액 |

143,029,552,904 |

116,549,559,691 |

81,295,998,521 |

|

매출원가 |

44,059,531,300 |

36,974,583,991 |

24,649,412,521 |

|

매출총이익 |

98,970,021,604 |

79,574,975,700 |

56,646,586,000 |

|

판매비와관리비 |

62,656,269,545 |

45,539,813,623 |

33,042,109,874 |

|

영업이익(손실) |

36,313,752,059 |

34,035,162,077 |

23,604,476,126 |

|

금융수익 |

2,022,023,442 |

2,097,153,564 |

1,044,682,221 |

|

금융비용 |

2,777,272,202 |

1,983,376,965 |

897,260,582 |

|

기타이익 |

133,716,514 |

99,673,013 |

207,823,199 |

|

기타손실 |

193,872,495 |

362,432,364 |

10,866,291,830 |

|

법인세비용차감전순이익(손실) |

35,498,347,318 |

33,886,179,325 |

13,093,429,134 |

|

법인세비용(수익) |

10,390,441,239 |

6,873,913,741 |

(667,112,226) |

|

계속사업당기순이익 |

25,107,906,079 |

27,012,265,584 |

13,760,541,360 |

|

중단영업당기순이익 |

(267,942,115) |

||

|

당기순이익(손실) |

25,107,906,079 |

27,012,265,584 |

13,492,599,245 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

24,800,415,091 |

27,129,757,077 |

13,591,582,895 |

|

계속영업당기순이익 |

24,800,415,091 |

27,129,757,077 |

13,859,525,010 |

|

중단영업당기순이익 |

(267,942,115) |

||

|

비지배지분에 귀속되는 당기순이익(손실) |

307,490,988 |

(117,491,493) |

(98,983,650) |

|

계속영업당기순이익 |

307,490,988 |

(117,491,493) |

(98,983,650) |

|

기타포괄손익 |

(276,599,211) |

(439,036,587) |

(227,315,318) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(310,283,946) |

(439,036,587) |

(88,244,534) |

|

해외사업장환산외환차이(세후기타포괄손익) |

(310,283,946) |

(439,036,587) |

(88,244,534) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

33,684,735 |

(139,070,784) |

|

|

순확정급여부채의 재측정요소 |

(139,070,784) |

||

|

기타포괄손익-공정가치측정금융자산평가손익 |

33,684,735 |

||

|

총포괄손익 |

24,831,306,868 |

26,573,228,997 |

13,265,283,927 |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

24,522,205,155 |

26,693,462,290 |

13,364,267,577 |

|

포괄손익, 비지배지분 |

309,101,713 |

(120,233,293) |

(98,983,650) |

|

주당이익 |

|||

|

계속영업기본주당이익(손실) (단위 : 원) |

328 |

381 |

198 |

|

계속영업희석주당이익(손실) (단위 : 원) |

322 |

370 |

180 |

|

중단영업기본주당이익(손실) (단위 : 원) |

(3) |

||

|

중단영업희석주당이익(손실) (단위 : 원) |

(3) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

3,043,474,000 |

20,199,685,940 |

341,406,410 |

(37,988,216) |

(6,587,177,098) |

16,959,401,036 |

16,959,401,036 |

|

|

당기순이익(손실) |

13,591,582,895 |

13,591,582,895 |

(98,983,650) |

13,492,599,245 |

||||

|

순확정급여부채의 재측정요소 |

(139,070,784) |

(139,070,784) |

(139,070,784) |

|||||

|

해외사업환산손익 |

(88,244,534) |

(88,244,534) |

(88,244,534) |

|||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

||||||||

|

합병으로 인한 변동 |

4,019,973,200 |

11,742,177,826 |

2,174,511,170 |

17,936,662,196 |

17,936,662,196 |

|||

|

전환사채의 보통주전환 |

66,500,000 |

3,004,168,466 |

(2,438,212,525) |

632,455,941 |

632,455,941 |

|||

|

주식매수선택권 부여 |

6,369,688,699 |

6,369,688,699 |

6,369,688,699 |

|||||

|

주식매수선택권(주식결제형)의행사 |

||||||||

|

주식매수선택권(현금결제형)의행사 |

(8,104,613,357) |

(80,295,022) |

(8,184,908,379) |

(8,184,908,379) |

||||

|

기타자본조정 |

||||||||

|

종속기업의 유상증자 |

15,079,735 |

15,079,735 |

739,920,265 |

755,000,000 |

||||

|

종속기업의 설립 |

||||||||

|

종속기업지분 추가취득 |

(7,000,467) |

(7,000,467) |

(72,999,533) |

(80,000,000) |

||||

|

자기주식의 매입 |

||||||||

|

종속기업의 처분으로 인한 증가(감소), 자본 |

||||||||

|

2021.12.31 (기말자본) |

7,129,947,200 |

26,849,498,143 |

6,367,098,732 |

(126,232,750) |

6,865,335,013 |

47,085,646,338 |

567,937,082 |

47,653,583,420 |

|

2022.01.01 (기초자본) |

7,129,947,200 |

26,849,498,143 |

6,367,098,732 |

(126,232,750) |

6,865,335,013 |

47,085,646,338 |

567,937,082 |

47,653,583,420 |

|

당기순이익(손실) |

27,129,757,077 |

27,129,757,077 |

(117,491,493) |

27,012,265,584 |

||||

|

순확정급여부채의 재측정요소 |

||||||||

|

해외사업환산손익 |

(436,294,787) |

(436,294,787) |

(2,741,800) |

(439,036,587) |

||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

||||||||

|

합병으로 인한 변동 |

||||||||

|

전환사채의 보통주전환 |

||||||||

|

주식매수선택권 부여 |

2,025,878,719 |

2,025,878,719 |

2,025,878,719 |

|||||

|

주식매수선택권(주식결제형)의행사 |

||||||||

|

주식매수선택권(현금결제형)의행사 |

(428,086,116) |

(2,263,884) |

(430,350,000) |

(430,350,000) |

||||

|

기타자본조정 |

4,043,278,632 |

4,043,278,632 |

4,043,278,632 |

|||||

|

종속기업의 유상증자 |

||||||||

|

종속기업의 설립 |

89,263,000 |

89,263,000 |

||||||

|

종속기업지분 추가취득 |

||||||||

|

자기주식의 매입 |

||||||||

|

종속기업의 처분으로 인한 증가(감소), 자본 |

||||||||

|

2022.12.31 (기말자본) |

7,129,947,200 |

26,421,412,027 |

12,433,992,199 |

(562,527,537) |

33,995,092,090 |

79,417,915,979 |

536,966,789 |

79,954,882,768 |

|

2023.01.01 (기초자본) |

7,129,947,200 |

26,421,412,027 |

12,433,992,199 |

(562,527,537) |

33,995,092,090 |

79,417,915,979 |

536,966,789 |

79,954,882,768 |

|

당기순이익(손실) |

24,800,415,091 |

24,800,415,091 |

307,490,988 |

25,107,906,079 |

||||

|

순확정급여부채의 재측정요소 |

||||||||

|

해외사업환산손익 |

(311,894,671) |

(311,894,671) |

1,610,725 |

(310,283,946) |

||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

33,684,735 |

33,684,735 |

33,684,735 |

|||||

|

합병으로 인한 변동 |

||||||||

|

전환사채의 보통주전환 |

||||||||

|

주식매수선택권 부여 |

1,581,771,894 |

1,581,771,894 |

1,581,771,894 |

|||||

|

주식매수선택권(주식결제형)의행사 |

516,993,300 |

10,075,042,830 |

(2,815,998,900) |

7,776,037,230 |

7,776,037,230 |

|||

|

주식매수선택권(현금결제형)의행사 |

(10,276,503,584) |

(518,092,072) |

(10,794,595,656) |

(10,794,595,656) |

||||

|

기타자본조정 |

2,452,804,863 |

2,452,804,863 |

2,452,804,863 |

|||||

|

종속기업의 유상증자 |

||||||||

|

종속기업의 설립 |

||||||||

|

종속기업지분 추가취득 |

||||||||

|

자기주식의 매입 |

(10,000,848,000) |

(10,000,848,000) |

(10,000,848,000) |

|||||

|

종속기업의 처분으로 인한 증가(감소), 자본 |

50,851,078 |

50,851,078 |

397,294,922 |

448,146,000 |

||||

|

2023.12.31 (기말자본) |

7,646,940,500 |

26,270,802,351 |

3,133,629,984 |

(840,737,473) |

58,795,507,181 |

95,006,142,543 |

1,243,363,424 |

96,249,505,967 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 7 기 2023.01.01 부터 2023.12.31 까지 |

|

제 6 기 2022.01.01 부터 2022.12.31 까지 |

|

제 5 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

32,677,912,974 |

25,250,838,536 |

20,300,992,094 |

|

당기순이익(손실) |

25,107,906,079 |

27,012,265,584 |

13,492,599,245 |

|

당기순이익조정을 위한 가감 |

17,114,479,354 |

12,971,944,890 |

13,900,599,042 |

|

퇴직급여 조정 |

(484,615,303) |

||

|

감가상각비에 대한 조정 |

3,742,942,525 |

2,712,165,329 |

2,212,551,098 |

|

무형자산상각비에 대한 조정 |

520,532,435 |

328,697,928 |

261,535,193 |

|

외화환산손실 조정 |

894,762,521 |

875,950,293 |

47,631,203 |

|

재고자산평가손실 조정 |

131,017,754 |

38,316,761 |

533,479,712 |

|

유형자산처분손실 조정 |

24,686,919 |

54,659,802 |

20,307,128 |

|

유형자산폐기손실 조정 |

23,000 |

23,405,029 |

|

|

대손상각비 조정 |

12,712,019 |

(14,428,814) |

(56,236,744) |

|

기타의 대손상각비 조정 |

119,683,122 |

||

|

당기손익공정가치측정금융자산평가손실 |

93,454,155 |

1,847,242 |

|

|

주식보상비용(환입) 조정 |

1,581,771,894 |

2,025,878,719 |

1,631,779,001 |

|

외화환산이익 조정 |

(365,078,348) |

(102,826,203) |

(106,072,087) |

|

유형자산처분이익 조정 |

(14,372,100) |

(2,452,544) |

|

|

파생금융자산평가이익 조정 |

(11,782,441) |

(72,634,527) |

|

|

장기금융상품평가이익 |

(5,429,477) |

(4,345,633) |

(239,530,486) |

|

당기손익공정가치측정금융자산처분이익 |

(4,993,455) |

(292,946,066) |

|

|

잡이익 조정 |

(75,170) |

(67,352,753) |

|

|

이자수익에 대한 조정 |

(121,787,650) |

(33,117,937) |

(33,292,894) |

|

이자비용 조정 |

222,439,059 |

391,246,118 |

389,054,230 |

|

배당금수익 |

(2,940,066) |

||

|

법인세비용 조정 |

10,390,441,239 |

6,873,913,741 |

(666,526,709) |

|

합병비용 |

10,569,134,040 |

||

|

중단영업이익(손실) 조정 |

(36,158,516) |

||

|

영업활동으로 인한 자산 부채의 변동 |

(2,372,651,013) |

(13,226,298,247) |

(5,477,612,389) |

|

매출채권의 감소(증가) |

(6,390,405,750) |

(4,023,978,750) |

(3,522,961,325) |

|

매출채권 및 기타채권의 감소(증가) 조정 |

1,681,424,036 |

(363,042,686) |

(52,735,331) |

|

기타유동자산의 감소(증가) 조정 |

78,221,455 |

(1,583,276,821) |

(981,512,452) |

|

재고자산의 감소(증가) |

(2,706,688,590) |

(10,013,158,266) |

(5,589,710,500) |

|

매입채무의 증가(감소) |

1,212,125,344 |

(43,784,416) |

1,092,236,832 |

|

매입채무 및 기타채무의 증가(감소) |

926,356,161 |

1,789,699,019 |

1,712,594,681 |

|

기타유동부채의 증가(감소) |

3,459,355,095 |

1,088,778,492 |

1,944,371,926 |

|

기타충당부채의 증가(감소) 조정 |

(633,038,764) |

122,465,181 |

293,430,818 |

|

기타비유동부채의 증가(감소) |

(200,000,000) |

200,000,000 |

|

|

퇴직금의지급 |

(160,786,153) |

||

|

퇴직연금운용자산 |

(412,540,885) |

||

|

이자수취 |

85,921,298 |

20,874,830 |

85,751,924 |

|

이자지급(영업) |

(132,883,489) |

(299,164,500) |

(343,208,805) |

|

배당금수취(영업) |

2,940,066 |

||

|

법인세환급(납부) |

(7,127,799,321) |

(1,228,784,021) |

(1,357,136,923) |

|

투자활동현금흐름 |

(17,659,795,747) |

(21,099,163,433) |

5,680,609,498 |

|

기타채권의 감소 |

29,647,000 |

9,200,107 |

254,873,809 |

|

기타유동금융자산의 처분 |

2,304,208,434 |

7,210,259,731 |

|

|

기타비유동금융자산의 처분 |

207,238,003 |

707,584,515 |

|

|

유형자산의 처분 |

20,349,729 |

35,882,670 |

3,102,717 |

|

기타채권(비유동성)의 감소 |

4,071,832 |

272,910,000 |

22,500,000 |

|

기타채권의 증가 |

(332,000,000) |

(5,000,000) |

(101,779,213) |

|

기타유동금융자산의 취득 |

(2,023,910,610) |

||

|

기타비유동금융자산의 취득 |

(2,141,520,977) |

(7,805,706,832) |

(318,755,005) |

|

유형자산의 취득 |

(14,290,858,607) |

(12,428,195,651) |

(2,390,596,528) |

|

무형자산의 취득 |

(726,753,236) |

(1,083,698,223) |

(393,011,000) |

|

기타채권(비유동성)의 증가 |

(429,969,491) |

(374,853,328) |

(276,042,000) |

|

합병으로 인한 증가 |

962,472,472 |

||

|

재무활동현금흐름 |

(5,092,360,505) |

2,017,924,506 |

(9,308,993,385) |

|

단기차입금의 증가 |

1,275,572,690 |

119,503,950 |

3,257,000,000 |

|

장기차입금의 증가 |

11,605,270,000 |

9,770,192,000 |

|

|

임대보증금의 증가 |

30,000,000 |

||

|

주식매수선택권 행사에 의한 신주발행 |

7,776,037,230 |

||

|

단기차입금의 상환 |

(3,257,000,000) |

(85,977,850) |

(3,257,000,000) |

|

유동성장기부채의 상환 |

(567,685,558) |

(6,597,112,221) |

(579,912,582) |

|

임대보증금의 감소 |

(30,000,000) |

(34,000,000) |

|

|

리스부채의 상환 |

(1,547,257,211) |

(870,603,396) |

(921,471,069) |

|

리스해지수수료의 지급 |

(6,990,977) |

||

|

자기주식의 취득으로 인한 현금의 유출 |

(10,000,848,000) |

(263,701,355) |

|

|

종속기업의 유상증자 |

89,263,000 |

675,000,000 |

|

|

주식보상기준(현금결재)의 지급 |

(10,794,595,656) |

(430,350,000) |

(8,184,908,379) |

|

종속기업에 대한 투자자산의 처분 |

448,146,000 |

||

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

9,925,756,722 |

6,169,599,609 |

16,672,608,207 |

|

현금및현금성자산에 대한 환율변동효과 |

(376,509,690) |

(393,900,790) |

64,944,072 |

|

해외사업환산에따른 현금변동 |

(301,891,143) |

(483,954,747) |

(37,096,756) |

|

기초현금및현금성자산 |

39,582,851,101 |

34,291,107,029 |

17,590,651,506 |

|

기말현금및현금성자산 |

48,830,206,990 |

39,582,851,101 |

34,291,107,029 |

3. 연결재무제표 주석

| 제 7 (당) 기 : 2023년 1월 1일부터 2023년 12월 31일까지 |

| 제 6 (전) 기 : 2022년 1월 1일부터 2022년 12월 31일까지 |

| 주식회사 제이시스메디칼 및 종속기업 |

1. 일반 사항

주식회사 제이시스메디칼(이하 '지배기업') 및 종속기업(이하 연결회사와 종속기업을합하여 '연결회사')은 의료기기 제조 및 판매업을 사업 목적으로 설립되었으며, 본사는 서울특별시 금천구 가산동에 소재하고 있습니다.

연결회사는 코스닥 시장 상장을 위하여 유안타제3호기업인수목적 주식회사와 2020년 9월 21일 합병계약을 체결하였으며, 2021년 3월 16일을 합병기일로 하여 합병을 완료하였습니다. 법률적으로 상장법인인 유안타제3호기업인수목적 주식회사(합병회사)가 비상장법인인 주식회사 제이시스메디칼(피합병회사)를 흡수합병하였으며, 합병 등기일인 2021년 3월 18일에 회사명을 주식회사 제이시스메디칼로 변경하였습니다.

한편, 당기말 현재 주요 주주현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 강동환 | 17,972,844 | 23.5 |

| 이명훈 | 3,739,127 | 4.9 |

| 기타주주 | 54,757,434 | 71.6 |

| 합 계 | 76,469,405 | 100.0 |

1.1 종속기업 현황

당기말 및 전기말 현재 연결회사의 연결대상 종속기업 현황은 다음과 같습니다.

|

종속기업 |

소재지 |

당기말 지배지분율 |

전기말 지배지분율 |

결산월 |

업종 |

|---|---|---|---|---|---|

| Jeisys Medical Japan Inc | 일본 | 100.0 | 100.0 | 12월 | 지배기업의 일본 내 판매대리점 |

| (주)사치바이오 | 한국 | 70.5 | 82.0 | 12월 | 의료기기제조 및 판매 |

| Jeisys Medical Australia Pty Ltd. | 호주 | 95.0 | 95.0 | 12월 | 지배기업의 호주 내 서비스업 |

| Jeisys Medical VN Co., Ltd. | 베트남 | 100.0 | - | 12월 | 지배기업의 소프트웨어 및 컴퓨터 프로그래밍 |

1.2 주요 종속기업의 요약 재무정보

당기말과 전기말 현재 연결대상 종속기업의 요약재무현황은 다음과 같습니다.

1) 당기

| (단위: 천원) |

|

기업명 |

자산 |

부채 |

자본 |

매출 |

당기순이익 |

총포괄손익 |

|---|---|---|---|---|---|---|

| Jeisys Medical Japan Inc | 20,333,640 | 11,804,111 | 8,529,529 | 25,135,670 | 2,578,643 | 2,274,560 |

| (주)사치바이오 | 6,123,491 | 2,103,613 | 4,019,878 | 3,770,845 | 1,442,534 | 1,442,534 |

| Jeisys Medical Australia Pty Ltd. | 1,625,848 | 449,063 | 1,176,785 | 426,067 | (316,325) | (284,111) |

| Jeisys Medical VN Co., Ltd. | 533,761 | 85,675 | 448,086 | 398,705 | 8,104 | (26,360) |

2) 전기

| (단위: 천원) |

| 회 사 명 |

자산 |

부채 |

자본 |

매출 |

당기순이익 |

총포괄손익 |

|---|---|---|---|---|---|---|

| Jeisys Medical Japan Inc | 18,796,959 | 12,700,745 | 6,096,214 | 20,347,950 | 2,283,112 | 1,894,960 |

| (주)사치바이오 | 4,572,162 | 1,994,818 | 2,577,344 | 846,828 | (577,862) | (577,862) |

| Jeisys Medical Australia Pty Ltd. | 1,932,243 | 471,347 | 1,460,896 | 13,136 | (269,528) | (324,364) |

1.3 연결대상범위의 변동

당기에 신규로 연결재무제표에 포함된 종속기업의 현황은 다음과 같습니다.

|

기업명 |

사 유 |

|---|---|

| Jeisys Medical VN Co., Ltd. |

신규 출자했습니다. |

2. 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

회사의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형 |

| - | 순공정가치로 측정하는 매각예정자산 |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보(중요한 회계 정책 정보란, 재무제표에 포함된 다른 정보와 함께 고려되었을 때 재무제표의 주요 이용자의 의사결정에 영향을 미칠 정도의 수준을 의미)를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

(6) 기업회계기준서 제1012호 '법인세' - '국제조세개혁 - 필라2 모범규칙'

개정 기준은 다국적기업의 국제조세를 개혁하는 필라2 모범규칙을 반영하는 법률의 시행으로 생기는 이연법인세 회계처리를 일시적으로 완화하고 이와 관련된 당기법인세 효과 등에 대한 공시를 요구하고 있습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

개정 기준은 다국적기업의 국제조세를 개혁하는 필라2 모범규칙을 반영하는 법률의 시행으로 생기는 이연법인세 회계처리를 일시적으로 완화하고 이와 관련된 당기법인세 효과 등에 대한 공시를 요구하고 있습니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

부채는 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후12개월 이내 약정사항을 준수해야하는 부채가 비유동부채로 분류된 경우 보고기간 이후12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 동 개정사항은2024년1월1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 동 개정사항은2024년1월1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 동 개정사항은2024년1월1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시'

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 동 개정사항은2024년1월1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

2.3 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.