|

|

온라인 주총장 QR코드 |

주주총회소집공고

| 2024년 03월 14일 | ||

| 회 사 명 : | 주식회사 차바이오텍 | |

| 대 표 이 사 : | 오 상 훈 | |

| 본 점 소 재 지 : | 서울시 강남구 도산대로 442, 3층(청담동, 피엔폴루스) | |

| (전 화) 031-881-7400 | ||

| (홈페이지)http://www.chabio.com | ||

| 작 성 책 임 자 : | (직 책) 부 사 장 | (성 명) 이 동 준 |

| (전 화) 031-881-7400 | ||

주주총회 소집공고

| (제22기 정기) |

주주님의 건승과 댁내의 평안을 기원합니다.

당사는 '상법 제363조'와 '당사 정관 제17조'에 의하여, 제22기 정기주주총회를 아래와 같이 소집하오니 참석하여 주시기 바랍니다.

아울러, '상법 제542조의4 및 상법 시행령 제31조'에 의거하여 의결권 있는 발행주식총수의 1% 이하 소유주주에 대하여는 이 공고로 소집통지에 갈음하오니 양지하여 주시기 바랍니다.

- 아 래 -

1. 일시 : 2024년 03월 29일 (금) 오전 10시 00분

2. 장소 : 경기도 성남시 분당구 판교로 289번길 20(삼평동 698), 스타트업캠퍼스 1동 1층 컨퍼런스홀

3. 회의목적사항

가. 보고사항 : 감사보고, 영업보고, 내부회계관리제도 운영실태보고

나. 부의안건

제 1호 의안 : 제22기 재무제표 승인의 건(결손금처분계산서(안) 포함)

제 2호 의안 : 정관 변경의 건

-제 2-1호 의안 : 정관 제26조 개정의 건

-제 2-2호 의안 : 정관 제32조의 1 신설의 건

-제 2-3호 의안 : 정관 제38조의 1 신설의 건

제 3호 의안 : 이사 선임의 건

-제 3-1호 의안 : 사내이사 박윤상 선임의 건

제 4호 의안 : 이사 보수한도 승인의 건

제 5호 의안 : 감사 보수한도 승인의 건

4. 경영참고사항 비치

'상법 제542조의4'에 의거 경영참고사항을 우리 회사의 본점, 하나은행 증권대행부에 비치하였고, 금융위원회 또는 한국거래소에 전자공시하여 조회가 가능하오니 참고하시기 바랍니다.

5. 전자투표 및 전자위임장권유에 관한 사항

당사는 주주님들의 편의를 위해 '상법 제368조의4'에 따른 [전자투표제도]와 '자본시장과 금융투자업에 관한 법률 시행령 제160조제5호'에 따른 [전자위임장권유제도]를 활용하고 있으며, 이 두 제도의 관리업무를 삼성증권에 위탁하였습니다.

주주님들께서는 아래에서 정한 방법에 따라 주주총회에 참석하지 아니하고 전자투표방식으로 의결권을 행사하시거나, 전자위임장을 수여하실 수 있습니다.

또한, 아래의 QR 코드를 통해 손쉽게 전자투표ㆍ전자위임장권유 시스템에 접속하실 수 있습니다.

가. 전자투표ㆍ전자위임장권유시스템 인터넷 및 모바일 주소 : https://vote.samsungpop.com

나. 전자투표 행사ㆍ전자위임장 수여기간

: 2024년 03월 19일(화) 오전 9시 ~ 2024년 03월 28일(목) 오후 5시

- 2024년 03월 19일(화, 첫날)은 오전 9시부터 시스템 접속이 가능하며, 그 이후 기간 중에는 24시간

시스템 접속 가능

- 단, 2024년 03월 28일(목, 마지막 날)은 오후 5시 까지만 시스템 접속 가능

다. 공동인증, 카카오페이, 휴대폰인증 등 의 방법으로 본인 인증을 통해 주주본인을 확인한 후, 의안별로 의결권행사 또는 전자위임장 수여

라. 수정동의안 처리: 주주총회에서 상정된 의안에 관하여 수정동의가 제출되는 경우 전자투표는 기권으로 처리(삼성증권 전자투표서비스 이용약관 제13조 제2항)

|

|

온라인 주총장 QR코드 |

6. 주주총회 참석시 준비물

의결권 있는 발행주식총수의 1% 이하 소유주주님의 경우, 당사가 별도 서면으로 주주총회참석장을 발송하지 않으므로, 주주총회참석장은 지참하지 아니하셔도 되며, 신분증 또는 위임장에 기재된 인적사항과 당사에 비치한 주주명부에 의하여 권리주주임을 확인하겠습니다.

가. 직접행사시 : 신분증

나. 대리행사시 : 위임장(위임주주와 대리인의 인적사항 및 연락처 기재, 위임주주의 날인 또는 서명),

대리인의 신분증

2024년 3월 14일

주식회사 차바이오텍

대표이사 오 상 훈(직인생략)

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |

|---|---|---|---|---|

| 김희진 (출석률: 100%) |

전태준 (출석률: 100%) |

|||

| 찬 반 여 부 | ||||

| 11 | 2023.12.07 |

- 종속회사 유상증자 참여의 건 |

찬성 | 찬성 |

| 10 | 2023.10.17 |

- 종속회사가 발행한 전환사채의 전환사채인수계약에 대한 변경계약서 체결의 건 - 종속회사가 발행한 전환사채에 대한 주식전환의 건 - 종속회사에 대한 유상증자 참여의 건 |

찬성 | 찬성 |

| 9 | 2023.09.22 | - 종속회사의 신규 주주와 주주간계약 체결의 건 | 찬성 | 찬성 |

| 8 | 2023.08.28 | - 종속회사의 투자자와 체결한 주주간계약에 대한 추가 변경합의서 체결의 건 | 찬성 | 찬성 |

| 7 | 2023.08.14 | - 종속회사의 금융기관 금전차입에 대한 지급보증의 건 | 찬성 | 찬성 |

| 6 | 2023.08.01 |

- 상표권 매각의 건 - 종속회사에 대한 금전 대여의 건 - 종속회사에 대한 대여금의 대여기간 연장의 건 - 제3자에 대한 대여의 건 - 종속회사의 신규 주주와 주주간계약 체결의 건 |

찬성 | 찬성 |

| 5 | 2023.05.03 |

- 종속회사에 대한 대여금의 대여기간 연장의 건 |

찬성 | 찬성 |

| 4 | 2023.04.11 |

- 종속회사가 발행하는 전환사채 인수의 건 |

찬성 | 찬성 |

| 3 | 2023.03.31 |

- 대표이사 추가 선임의 건 - 주식매수선택권 부여 취소의 건 |

찬성 | 찬성 |

| 2 | 2023.03.16 |

- 제21기 연결재무제표 정정의 건 - 제21기 정기주주총회 소집의 건 |

찬성 | 찬성 |

| 1 | 2023.03.02 |

- 제21기 연결재무제표 및 별도재무제표, 영업보고서 승인의 건 - 망막색소상피세포치료제(RPE) 관련 연구개발 자산 이전 계약 체결 및 노인성 황반변성 (AMD) 치료제 국내 임상1/2a상 조기 종료의 건 - 해외 연락사무소 폐쇄의 건 |

찬성 | 찬성 |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| - | - | - | - | - |

2. 사외이사 등의 보수현황

| (단위 : 백만원) |

| 구 분 | 인원수 | 주총승인금액 | 지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외이사 | 2 | 2,000 | 75 | 37 | - |

(*) 상기 주총승인금액은 사내이사를 포함한 총 보수한도 금액입니다.

(*) 상기 지급총액은 2023년 01월 01일 부터 2023년 12월 31일까지 모든 사외이사에게 지급한 총 보수금액입니다.

(*) 백만원 이하의 단위는 절사 하였습니다.

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

당사의 제22기 사업연도 중 당사의 최대주주, 최대주주의 특수관계인, 당사의 특수관계인을 상대방으로 하거나 그를 위하여 최근 사업연도말 현재의 자산총액 또는 매출총액의 100분의 1 이상의 금액에 해당하는 단일 거래는 없습니다.

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

당사의 제22기 사업연도 중 최대주주, 최대주주의 특수관계인, 당사의 특수관계인을 상대방으로 하거나 그를 위하여 해당거래를 포함한 거래총액이 최근 사업연도말 현재의 자산총액 또는 매출총액의 100분의 5 이상의 금액에 해당하는 거래는 없습니다.

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

III. 경영참고사항

1. 사업의 개요

당사는 제대혈 보관, 줄기세포 연구 및 세포치료제 개발과 Anti-aging 관련 서비스 용역 그리고 해당 사업에서 축적한 Knowhow 등을 활용한 컨설팅 제공 등 관련 부대사업의 제공을 영위하고 있습니다.

또한, 주요 종속회사를 통해 의약품 사업, 글로벌 CDMO 사업, 해외 의료 네트워크 확장 및 관련 서비스 사업 등 의료 헬스케어 사업을 영위하고 있습니다.

가. 업계의 현황

1) 당사 사업부분 현황

당사는 세포치료제 연구개발사업, 글로벌 세포치료제 CDMO(Contract Development and Manufacturing Organization, 의약품 위탁개발·생산) 사업, 제대혈 보관 사업(가족 제대혈은행), 바이오인슈어런스 사업(통합 줄기세포은행), 차움(비의료부문)사업, 의료 IT 사업, 헬스케어 컨설팅 사업, 유전체 분석 및 진단사업, 생물소재(화장품 원료공급) 및 화장품 등 특판사업을 영위하고 있습니다.

[사업부문별 주요내용]

|

사업부문 |

주요내용 |

|

세포치료제 연구개발 |

배아줄기세포, 성체줄기세포, 면역세포 등 세포치료제 파이프라인 연구개발 |

| 글로벌 세포치료제 CDMO | 고객사 맞춤형 세포치료제 개발/제조/임상시험 플랫폼 제공 |

| 제대혈 보관(가족 제대혈은행) |

가족제대혈은행 '아이코드' 운영, 가족제대혈 보관서비스, 제대혈 줄기세포 이식 지원 |

|

바이오인슈어런스(통합 줄기세포은행) |

통합줄기세포은행(본인의 줄기세포 및 면역세포 보관)운영, 면역세포 요법 |

|

차움(비의료부문) |

안티에이징서비스, 테라스파, 베네핏센터(피트니스, 필라테스 등) |

| 의료 IT |

IT 시스템통합 컨설팅, 설계 및 개발, 구축 및 운영, 유지보수 |

| 헬스케어 컨설팅 | 신규시장진출 및 신사업구축에 대한 사업타당성분석, 수익성 경영분석 |

| 유전체 | 분자세포유전체(NGS, PCR기반)/ 세포유전체(PCR기반) 검사 |

|

생물소재(화장품 원료공급) |

피부미용, 노화방지(Anti-aging) 등 기능성 화장품 원료공급 |

|

화장품 등 특판 |

병원 및 기업 등 차병원 그룹채널 중심의 화장품 등 특정상품 판매 |

가) 세포치료제 연구개발사업

세포치료제 산업은 세포 분리 및 배양 기술, 지노믹스(유전체학), 프로티오믹스(단백질체학) 등 바이오산업과 관련한 다양한 생명공학기술의 노하우를 필요로 하는 기술집약적인 산업이므로 신기술에 대한 의존도가 매우 높은 진입장벽이 존재하고, 연구개발에 대한 투자 및 기초연구, 기초과학에 대한 정부의 기금 지원, 세제 지원, 신제품의 안전성에 대한 관리 시스템 등이 필요한 반면, 고부가가치 창출이 가능하기 때문에 바이오산업의 핵심 산업으로 인식되고 있습니다.

줄기세포(Stem cell)란 조직분화 과정에서 볼 수 있는 '미분화 세포'로, 인체를 구성하는 다양한 조직으로 분화 가능한 세포를 뜻합니다. 줄기세포는 체내에서 병소 부위로 이동하는 성질(homing effect), 다양한 인자 분비능(paracrine effect)을 가지고 있어 손상된 신체 부위의 재생 또는 다양하고 복잡한 발병기전을 가진 질환 치료에 적합하며 현재 치료제가 없는 난치성 질환의 치료에 대한 대안으로 연구되고 있습니다.

면역세포(Immune Cell)는 치료 목적을 위한 직접 사용을 통해 환자의 면역체계를 활성화시킨다는 점에서 주목을 받고 있습니다. 특히 암과 면역질환의 치료에서 혁신적인 효과를 보여주고 있으며, 부작용 측면에서도 기존 항암 요법 대비 우수한 것으로 평가되고 있습니다. 면역세포치료제는 기존 화학요법이나 항체 의약품에 비해 암세포에 특이적으로 작용하여 암세포만 공격하고 암세포가 아닌 정상 세포를 공격하는 경우가 드물기 때문에, 항암 치료의 부작용을 대폭 완화시킬 것으로 기대되고 있습니다

또한, 세포치료제는 질환에 복합적으로 작용하는 기전을 가지고 있어 난치성 질환에 대한 차세대 치료제로서 기대를 받고 있습니다. 이러한 세포치료제는 일반 의약품과는 달리 상대적으로 높은 가격에 형성됩니다. 그러나 경기의 변동에 따라 치료 선택 여부를 결정할 여지는 있으나, 인간의 생명에 관련된 상품의 특성상 경제적인 요인보다는 질환별 발병률에 따라 매출이 변동할 가능성이 높습니다.

당사가 영위하는 세포치료제 연구개발 사업은 바이오산업의 여러 분야 중 생명의약산업 분야에 해당하며, 치료방식에서 기존의 의약품과는 차별화된 새로운 방식의 치료제인 신개념 치료제 등에 해당합니다.

(1) 산업의 특성

세포치료제(Cell Therapy Product)는 세포의 조직과 기능을 복원시키기 위하여 살아있는 자가(autologus), 동종(allogenic), 또는 이종(xenogenic) 세포를 체외에서 증식/선별하거나 여타의 방법으로 세포의 생물학적 특성을 변화시키는 등의 일련의 행위를 통해 치료, 진단 및 예방의 목적으로 사용되는 의약품을 의미합니다.

세포 종류에 따라 다양한 유형이 있으며 유전자 변형 유무를 기준으로 구분하기도 합니다. 치료 방법에 따라 환자 자신의 줄기세포를 이식하는 자가줄기세포치료제, 타인의 줄기세포를 이식하는 동종 유래 줄기세포치료제, 동물의 줄기세포를 이용하는 이종줄기세포치료제 등으로 분류됩니다.

세포기원에 따라 배아의 초기 발달 단계에서 만들어 지는 배아줄기세포(Embryonic Stem Cell) 치료제와 성인의 다양한 조직에 제한적으로 존재하는 성체 줄기세포(Adult Stem Cell)치료제, 일반 체세포를 역분화시켜 초기 미분화 상태로 유도한 역분화줄기세포(Induced Pluripotent Stem Cell) 치료제 등으로 구분됩니다.

특히 성체줄기세포는 골수, 말초혈액, 신경, 근육, 지방, 간, 피부, 제대혈 등에서 쉽게 얻을 수 있어 윤리적 문제가 없으며, 면역거부반응이나 종양 형성 위험성이 적은 장점이 있어 현재 임상에서 사용되는 줄기 세포 중 가장 많은 비중을 차지하고 있습니다.

또한, 최근 유전자 조작을 통해 기능이 강화된 줄기세포치료제 개발이 활발하게 진행되고 있으며, 줄기세포의 다양한 응용영역에 따라 바이오의약품 개발 기업뿐만 아니라 연구기반기술을 지원하는 생명공학 기업이 줄기세포 산업에서 큰 비중을 차지하고 있습니다.

줄기세포치료제 산업은 공공 및 민간의 R&D 지원 확대와 동시에 신흥시장의 등장 등으로 시장 성장이 촉진될 것으로 기대됩니다. 그리고 최근 기술혁신을 통해 세포의 대량생산 및 기타 유망한 분야로의 활용 가능성 확대 등이 시장 성장의 기회요인으로 작용할 것으로 기대되고 있습니다.

다만, 엄격한 규제와 윤리적 문제, 안전성 이슈 등이 줄기세포치료제 시장의 성장 저해요인으로 작용할 가능성 또한 존재합니다. 그리고 높은 치료비용, 까다로운 제조 프로세스 등이 줄기세포 치료제 산업에 주요한 도전과제로 인식되고 있습니다.

(2) 산업의 성장성

국내 줄기세포 연구경쟁력 향상 및 실용화를 위한 정부차원에서의 다양한 정부정책 및 재정지원이 빠르게 활성화되고 있습니다.

특히, 2020년 시행되었던 '첨단재생의료 및 첨단바이오의약품의 안전ㆍ지원에 관한 법률(첨생법)'의 개정안이 2024년 2월 국회 본회의를 통과하면서 첨단재생의료산업에 대한 관심이 높아지고 있습니다. 첨생법 개정안의 핵심은 임상 연구 규제 완화로 중증 희귀난치성 질환뿐 아니라 모든 질환에 임상 연구가 가능해진다는 점과 정식 허가를 받지 않았더라도 임상 연구를 통해 안전성과 유효성이 확인됐다면 첨단재생의료 치료가 허용된다는 것입니다. 이번 첨생법 개정안으로 중증 희귀난치성 질환 환자가 국내에서 첨단재생의료 치료 혜택을 받을 수 있는 길이 열렸으며 국내 세포·유전자 치료제 시장에 긍정적인 영향을 미칠 것으로 기대하고 있습니다.

차바이오텍의 위탁생산 전문 자회사 차바이오랩은 지난 2020년 12월 식품의약품안전처로부터 국내 최초로 첨단바이오의약품 제조 허가를 취득하였고, 인체세포 등 관리업 허가, 세포처리시설 허가를 추가 취득하며 국내 및 글로벌 바이오의약품 위탁개발생산 사업에 속도를 내고 있습니다.

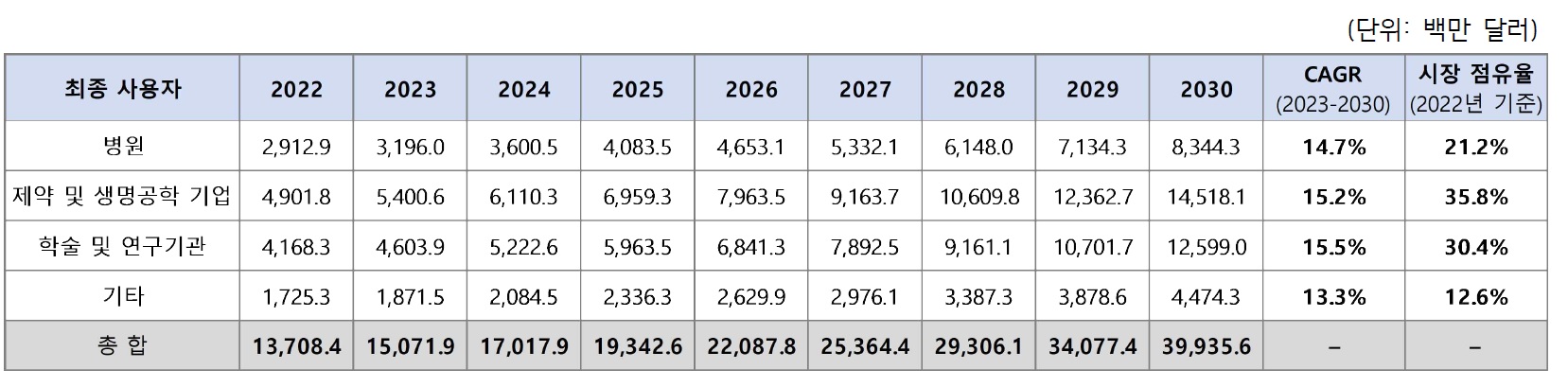

바이오인더스트리 '글로벌 줄기세포 시장 현황 및 전망(2024.01)' 자료에 따르면, 글로벌 줄기세포 시장 규모는 2022년 137억 840만 달러에서 연평균 14.9%로 성장하여 2030년 399억 3,560만 달러로 확대 될 것으로 전망하고 있습니다.

|

|

글로벌 줄기세포 시장 현황 및 전망(2022~2030) |

※ 출처:Fortune Business Insights, Stem Cells Global Market Analysis, Insights and Forecast, 2023-2030

줄기세포 시장에서 연구 및 치료 분야에서의 줄기세포 적용 영역확대, 임상시험 수 증가, 협력 및 파트너십 집중, 배아줄기세포(ESC)의 대안으로 유도만능줄기세포(iPSC)의 등장이 시장 성장 요인으로 분석되고 있습니다.

동 자료에 따르면, 줄기세포 유형별 시장 점유율은 중간엽줄기세포는 36.1%, 유도만능줄기세포 28.8%, 성체줄기세포는 22.4%, 배아줄기세포는 12.7% 순으로 나타나고 있으며, 응용 분야별로는 연구 부문 이 65.6%, 임상 부문이 34.4%를 차지하고 있습니다. 또한 최종 사용 자별 시장 점유율은 기업 35.8%, 학술 및 연구 기관 30.4%, 병원 21.2%, 기타 12.6% 순 입니다.

|

|

세포 유형별 글로벌 줄기세포 시장 수익 현황 및 전망 & 시장 점유율 |

|

|

응용 분야별 글로벌 줄기세포 시장 수익 현황 및 전망 & 시장 점유율(2022) |

|

|

최종 사용자별 글로벌 줄기세포 시장 수익 현황 및 전망 & 시장 점유율(2022) |

※ 출처:Fortune Business Insights, Stem Cells Global Market Analysis, Insights and Forecast, 2023-2030

(3) 경기변동의 특성

세포치료제는 질환에 복합적으로 작용하는 기전을 가지고 있어 난치성 질환에 대한 차세대 치료제로서 기대를 받고 있습니다. 이러한 세포치료제는 일반 의약품과는 달리 상대적으로 높은 가격에 형성됩니다. 그러나 경기의 변동에 따라 치료 선택 여부를 결정할 여지는 있으나, 인간의 생명에 관련된 상품의 특성상 경제적인 요인보다는 질환별 발병률에 따라 매출이 변동할 가능성이 높습니다.

(4) 경쟁요소

당사는 20년 이상 축적된 생명의학 기술력을 바탕으로, 각종 난치병 및 퇴행성 질환 치료제 개발의 노하우 및 세포치료제 관련 핵심기술(세포동결기술, 대량배양기술 등)을 보유 하고 있으며, 전 세계 유일의 강력한 다학제 임상/신약개발 플랫폼을 통해 최적의 세포주를 선정하고 임상 개발을 가속화할 수 있는 차별화된 강점을 보유하고 있습니다.

(5) 자금조달상의 특성

바이오산업은 난치질환에 대한 해결책을 제공하여 국민수명의 질적 향상과 국민행복에 기여할 것으로 기대될 뿐 아니라 IT산업에 이어 수출경제를 활성화 시킬 산업으로 각광받고 있습니다. 특히, 첨단재생의료부문에서, 정부는 범용성 줄기세포 등 차세대 재생의료 분야의 원천기술 확보 및 원천 연구 성과의 치료제 확보 기술 전환을 위한 중개 연구에 대해 지속 지원하고, 유전자 편집기술 적용 등 재생의료 치료제 기능성 강화 및 치료제 파이프라인 다양화를 위한 연구개발 중장기 지원을 강화할 예정입니다. 향후에도 협소한 내수시장을 극복하기 위한 글로벌 시장 진출 및 바이오 산업의 민간 상업화 능력을 향상시키기 위해 지속적인 정부의 재정, 정책적 지원이 필요합니다.

(6) 관련 법령 또는 정부의 규제

우리나라, 미국과 유럽 등 주요국가에서 줄기세포치료제는 의약품으로 구분되어 식약처의 신약허가 절차에 따라 품목허가를 받고, 허가후 관리를 받게됩니다. 또한 시판 시 허가-특허 연계에 따른 후발주자의 판매금지, 생명윤리법(「생명윤리 및 안전에 관한 법률」)에 따른 규제도 함께 적용 받아야 하는 특수성이 있으며 보험약가를 받기 위해서는 경제성평가 및 보험급여등재신청 절차를 진행해야 합니다.

2019년 8월 국회본회의를 통과한 '첨단재생의료 및 첨단바이오의약품의 안전ㆍ지원에 관한 법률(첨단재생바이오법)'이 2020년 8월 28일 시행되었습니다. 첨단재생바이오법에 따르면 정부의 허가를 받은 기업만 사람이나 동물의 세포 또는 조직을 채취, 처리, 공급할수있습니다. 또한, 첨단바이오의약품 신속처리제도(맞춤형심사, 우선심사, 조건부허가 등)를 통해, 평균 10년 이상 걸리는 신약개발기간이 6년 내외로 단축될 가능성이 있으므로, 바이오기업들의 신약개발 역량향상과 임상개발이 가속화 될 것으로 기대됩니다.

나) 글로벌 세포치료제 CDMO(Contract Development and Manufacturing Organization, 의약품 위탁개발·생산)사업

(1) 산업의 특성

CDMO(Contract Development and Manufacturing Organization)는 위탁생산을 뜻하는 기존 CMO(Contract Manufacturing Organization)에 '개발(Development)'가 더해진 용어로, 고객사의 요청에 따라 제품을 생산하는 위탁생산만 담당하던 CMO 영역을 넘어 새로운 후보물질(또는 세포주) 개발, 생산공정, 임상, 상용화 등 일련의 신약개발 과정을 위탁 개발ㆍ생산하는 개념을 뜻합니다.

CDMO 업체들은 신약의 개발과 생산 과정에서 일어날 수 있는 품질 저하와 오류 등의 상황을 최소화하고, 신약의 대량 생산을 성공으로 이끌 수 있는 가이드 역할을 합니다.

일반적으로 제약사가 새로운 의약품을 실험실 용으로 소량 개발할 때는 문제가 발생하지 않다가 이를 상업용 규모로 대량 생산하게 될 때 환경조건의 변화 등으로 인해 생산에 실패하는 경우가 발생하곤 합니다. 이러한 산업적 리스크 때문에 CDMO산업은 제약업계의 새로운 트랜드로 높은 관심을 받고 있습니다.

(2) 산업의 성장성

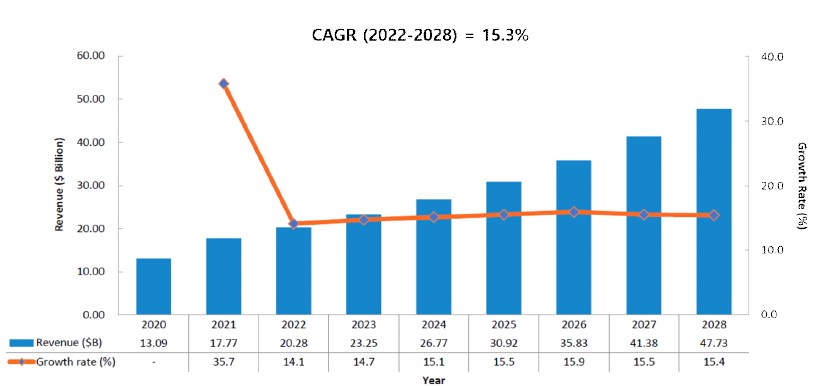

한국바이오협회 산하 바이오경제연구센터가 글로벌 시장조사기관Frost & Sullivan 보고서를 인용해 발표한'바이오의약품 CDMO시장의 성장기회(2023.12)에 따르면, 2023년 기준 글로벌 바이오의약품CDMO 시장 규모는 전년 대비14.7% 성장한232억 5,000만 달러로 집계되었습니다. 또한2022년부터 2028년까지 연평균15.3% 증가로 2028년에는477억 달러에 달할 것으로 전망하고 있습니다.

|

|

글로벌 바이오의약품 cdmo 시장 전망 |

※ 출처: Frost and Sullivan, Growth Opportunities in the Biologics Contract Development and Manufacturing Organization Sector, 2023

그간의 코로나19 팬데믹은 의약품 공급 부족을 야기했지만, 글로벌 제약기업들은 비용과 효율성을 위해 개발 및 제조 프로세스를 전략적 위치에 유지하는’라이트 쇼어링(right-shoring)을 채택하였으며, CDMO는 이러한 제약기업의 공급망 회복탄력성에 중요한 역할을 하고 있습니다. 또한, 주요 바이오CDMO 기업들은 공격적인 인수 및 생산능력 확장을 통해 경쟁력을 확보하고 있으며 이는 단기적으로 현금 흐름을 보장하고 성장을 지속하는 요인이 될 것으로 예상됩니다.

분야별로 보면, 바이오의약품 개발, 임상 제조 및 상업적 제조에 대한 전문지식과 민첩성을 필요로 하는 첨단 복합 항체치료제, 세포ㆍ유전자치료제(CGT) 및RNA 치료제와 같은 분야의 파이프라인이 계속해서 성장을 주도해 나갈 것으로 전망됩니다.

(3) 경기변동의 특성

기존에는 제약회사가 신약과정에 필요한 모든 과정을 독립적으로 진행해왔다면, 최근에는 단계별로 경험을 가진 전문업체와 협업하는 방식으로 트랜드가 바뀌고 있습니다. 이를 통해 신약개발과 생산에 들어가는 비용을 절감하고 기간을 단축하는 것은 물론, 제약사들은 글로벌 제약·바이오 기업들과 협력관계를 맺을 수 있고, 신약개발을 위한 역량과 플랫폼을 제공함으로써 지속적인 파트너쉽을 유지할 수 있습니다.

(4) 경쟁상의 강점

당사는 다양한 종류의 세포치료제 개발에 대한 20년 이상의 노하우를 토대로, 세포치료제 제조공정개발, 세포주 보관관리 및 품질평가, 임상시험 컨설팅 등 세포치료제 개발 전 과정에 걸친 기술기반 서비스는 물론, 제조시설 임대, 인허가 서류 작성, 품질시스템 구축, GMP 교육 등 생산에 관련된 서비스까지 종합적인 솔루션을 제공하는데 주력하고 있습니다.

현재 당사는 줄기세포치료제, 면역세포치료제, 엑소좀 생산용 세포주 등 다양한 세포치료제의 기반기술을 통한 CDMO 사업을 진행하고 있고, 다수의 업체들과 CDMO 계약을 수주하며 사업 경쟁력을 인정받고 있습니다.

또한, 당사의 종속회사인 (주)차바이오랩은 2020년 8월 첨단재생바이오법이 시행된 이후 국내 최초로 첨단바이오의약품 제조업 허가를 받았으며, 이후 인체세포 등 관리업 허가, 세포처리시설에 대한 추가 허가 취득을 통해 CDMO 사업과 세포 유전자 치료제 연구ㆍ개발에 필요한 허가를 모두 취득하였습니다.

세포 유전자 치료제 연구ㆍ개발뿐 아니라 배아줄기세포부터 면역세포까지 다양한 세포 원천기술을 보유한 당사와 (주)차바이오랩은 CDMO(의약품 위탁개발ㆍ생산) 사업을 가속화할 수 있는 기반을 확고히 마련하고 있습니다.

해외에서는 미국 법인인 마티카바이오테크놀로지를 통해, CDMO 시설을 완공하였고, 차세대 항암제의 핵심물질로 꼽히는 바이럴벡터 생산을 시작으로 다수의 기업과 위탁 생산 계약을 완료, 적극적으로 수주 활동을 전개하고 있습니다. 또한, 탄탄한 글로벌 네트워크를 활용하여 세포·유전자치료제 분야에서 단일 시설로는 세계 최대 규모인 글로벌 생산 허브'CGB(Cell Gene Biobank) 2024년 준공을 목표로 하고 있습니다. 당사는CRO(위탁연구)분야를 더욱 강화해CDMO기업에서CRDMO(Contract Research, Development and Manufacturing Organization 위탁연구개발생산) 기업으로 사업 분야를 더욱 확장할 예정입니다.

(5) 자금조달상의 특성

CDMO사업은 고객사 맞춤형 세포치료제 개발/제조/임상시험 플랫폼을 제공하기 위하여 취우수 품질의 의약품 생산 기술과 경험이 축적된 전문가의 숙련된 기반기술의 확보가 필수적으로 요구되기 때문에, 초기 투자자금 확보가 필수인 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제 등

CDMO사업과 관련된 법령은 「첨단재생의료 및 첨단바이오의약품의 안전ㆍ지원에 관한 법률」(첨단재생바이오법)'등이 있습니다.

다) 제대혈 보관사업(가족 제대혈은행)

제대혈(Cord Blood)이란 신생아를 분만할 때 나오는 제대(탯줄)에 존재하는 혈액을 지칭하며, 이 제대혈에는 적혈구, 백혈구, 혈소판 등 혈액세포를 생성하는 조혈모세포(Hemopoietic Stem Cell)가 다량 함유되어 있어, 골수이식을 보완 혹은 대체할 수 있고 난치성 혈액질환은 물론 각종 대사성 질환 및 유전성 질환 등을 치료할 수 있는 21세기 바이오치료수단으로 부각되고 있습니다.

제대혈 은행(Cord Blood Bank)사업은 그 보관 및 운영목적에 따라 기증은행(Public Cord Blood Bank)과 가족은행(Family Cord Blood Bank)의 두가지 형태로 분류됩니다. 기증은행은 제대혈을 기증받아 연구목적으로 사용하거나 유전자적 특성이 일치하는 환자에게 비혈연 이식을 위한 목적으로 사용되며, 가족은행은 아기와 가족의 질병발생에 대비하여 아기의 제대혈을 이용료에 따라 일정기간 보관해주는 것을 목적으로 합니다.

또한, 제대혈 은행은 제대혈 보관을 통해 미래에 걸릴 수 있는 질병을 대비한다는 보험적인 성격을 가진 제품입니다. 따라서 개인의 가치관에 따라 선호도가 다르게 작용할 수 있으며, 국내 경기 상황에 따라 소비자가 체감하는 가격부담이 상대적으로 다르게 작용할 수있습니다.

(1) 산업의 특성

제대혈은행이란 백혈병 등 난치병 발병시 제대혈 이식을 할 수 있도록 분만 후 제대혈을 채취하여 소정의 검사과정 및 조혈모세모의 분리, 가공과정을 거쳐 냉동보관하는 곳을 지칭합니다. 이러한 제대혈은행의 보관사업은 제대혈의 채취, 검사 세포분리와 획득, 세포의초저온(-196도) 냉동 및 보관, 장기간 냉동보존 중 세포 생존률 제고, 해동의 각 단계별로 많은 기술적인 Know-how를 필요로 하는 기술 집약적인 산업입니다. 특히, 제대혈 보관의 관건이 되는 '초저온 냉동보관기술'은 그 기술과 경험수준에 따라 세포 생존률을 결정짓기때문에 기술과 경험이 축적된 전문가의 숙련된 기반기술의 확보가 필수적으로 요구되는 산업입니다.

(2) 산업의 성장성

최근 삶의 질 향상에 따라 건강의 중요성이 부각되고, 생명의 자원으로서 제대혈의 중요성이 일반인에게 파급되면서 일종의 생물학적 보험성격으로, 분만시 제대혈을 냉동보관시켰다가 아기나 가족이 질병에 감염되었을 때 이를 활용하려는 수요가 꾸준히 형성되고 있습니다. 또한 최근 제대혈 활용에 관한 규제 완화 움직임이 나타나면서 국내 제약사들의 연구개발 활동이 더욱 활발해질 전망입니다.

한국의 출산율 합계가 세계 최저 수준으로 하락한 가운데, 제대혈 시장 규모는 오히려 반등한 것으로 나타났습니다. 보건복지부에 따르면, 2021년 국내 신규 제대혈 보관 건수는 2만 1,771건으로 2020년 2만 535건에서 6% 성장하였습니다. 지난 5년(2017년~2021년) 중가장 높은 수치를 기록하였습니다. 주된 이유는 세포 치료제 발달에 대한 기대감 증폭과 제대혈 보관 기술 발달과 마케팅 강화로 인해, 매년 태어나는 출생아 수가 급격히 줄어드는 데도 불구하고, 신규 제대혈 보관 수는 늘어나며 관련 산업이 성장하고 있는 것으로 풀이됩니다.

또한, 글로벌 제대혈은행 시장은 글로벌 시장조사기관 얼라이어드 마켓 리서치에 따르면 2020년 13억 달러(1조7000억원)에서 연평균 13.3% 성장해 2030년 45억 달러(5조9000억원)에 달할 전망입니다.

(3) 경기변동의 특성

제대혈은행은 제대혈 보관을 통해 미래에 걸릴 수 있는 질병을 대비한다는 보험적인 성격을 가진 제품입니다. 따라서 개인의 가치관에 따라 선호도가 다르게 작용할 수 있으며, 국내 경기 상황에 따라 소비자가 체감하는 가격부담이 상대적으로 다르게 작용할 수 있습니다.

(4) 경쟁상의 강점

제대혈 보관 사업의 핵심성공요인인 '장기보관능력'을 필요로 하는 제대혈 사업의 특성상 보관기업의 안정성과 기술력, 신뢰도가 고객들의 선택에 큰 영향을 미치고 있는 가운데, 당사의 제대혈은행 '아이코드'는 국내 유일의 의료 그룹의 형태로 운영하는 제대혈은행이라는 강점을 바탕으로 제대혈은행 시장에 13번째로 진입한 후발주자임에도 불구하고, 브랜드 홍보강화와 다양한 상담채널 확대, 합리적인 가격정책유지를 통해, 현재는 시장 점유율을 기준으로(2023년 기준) 2위로 자리매김하고 있습니다.

또한 당사는 경기도 판교에 준공 예정인 세포유전자 치료센터 'CGB'에 제대혈을 보관하는차세대 바이오뱅크를 운영할 계획이다. 센터는 분당차병원과 가까운 거리에 위치해 제대혈 보관 품질을 높이고, 보관부터 이식, 치료에 이르는 원스톱 서비스도 강화될 것으로 기대하고 있습니다.

(5) 자금조달의 특성

제대혈 보관의 관건이 되는 '초저온 냉동보관기술'은 그 기술과 경험수준에 따라 세포 생존률을 결정짓기 때문에 보관기술과 설비(냉동탱크), 경험이 축적된 전문가의 숙련된 기반기술의 확보가 필수적으로 요구되는 산업인 만큼 초기 투자자금 확보가 필수인 특성을 지니고 있습니다.

(6) 관련법령 또는 정부의 규제

제대혈 관련법령은 「제대혈 관리 및 연구에 관한 법률」,「제대혈 관리 및 연구에 관한 법률 시행령」을 따라 관련 규제를 받고 있습니다.

라) 바이오인슈어런스사업(통합 줄기세포은행)

줄기세포 보관은 건강할 때 자신의 몸에서 줄기세포를 채취하여 줄기세포와 성장인자들을분리하고 이를 승인된 보관장소에 반영구적으로 냉동(동결)보관하여 향후 질병 발생시 치료목적으로 사용하거나 안티에이징 등의 목적으로 사용할 수 있습니다.

면역세포보관은, 환자의 혈액에서 면역세포만을 추출하여 항암작용을 가지도록 활성화 시킨 후 환자에게 재주입하여 항암 면역력 강화의 목적으로 사용할 수 있는 일종의 생물학적보험이라고 할 수 있습니다. 세포보관 서비스는 미래의 건강한 삶을 위해 건강한 인체의 일부분을 보관해 두는 인체은행에 대한 수요의 증가로 이어지고 있습니다.

면역세표 요법은, 자신의 면역세포를 배양하여 면역세포의 수와 활성도를 증가시켜 주사제로 투여하는 방법을 면역세포 요법이라고 합니다. 미국, 일본을 비롯한 선진국에서는 이미 오래 전부터 면역치료 및 항암치료에 쓰이고 있으며, 자신의 면역세포를 사용하기 때문에 면역거부 반응이 없고 부작용이 거의 없습니다.

(1) 산업의특성

줄기세포 보관 산업은 기술과 고도의 설비체계가 필요한 산업으로 시장의 진입장벽이 높다고 할 수 있습니다. 세포 보관 사업은 손상된 조직이나 세포를 재생시키는 것을 목적으로 하는 세포치료제 산업과 밀접한 연관이 있다고 할 수 있으며, 고령화, 삶의 질 향상 등 경제의 고도화 영향으로 인해 건강한 삶에 대한 관심 증대로 꾸준한 성장이 예상되는 분야라고 할 수 있습니다. 더불어 사회, 경제성장 및 관련 규제 상황에 따라 영향을 받는 산업이라고 할 수 있습니다. 또한 사회적인 인식이나 개인의 가치관에 따라 선호도가 다르게 작용할 수 있으며, 국내 경기 상황에 따라 소비자가 체감하는 가격부담이 상대적으로 다르게 작용할 수 있습니다.

(2) 산업의 성장성

세계적으로 백신수요 증가로 인한 세포주 개발이 시장성장에 긍정적인 영향을 주고있고, 유전자치료제와 세포치료제와 같은 대안적 치료제들의 개발이 가속화되면서 세포뱅킹 활용 수요를 높이고 있으며, 국내에서도 현재 제약업체 및 바이오의약품 연구기업들을 비롯한 10여 개의 기업들이 세포 활용분야에 따라 세포 보관서비스를 제공하고 있으며, 그 중 면역세포와 지방줄기세포의 세포 보관서비스는 당사를 포함한 Major 3대 업체가 제공하고 있습니다.

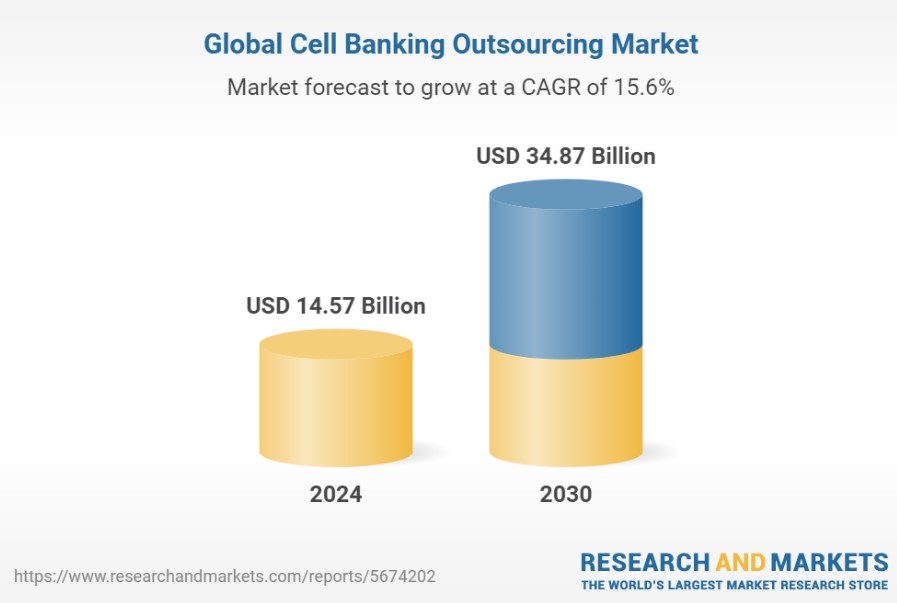

360iResearch에 따르면, 글로벌 세포보관 아웃소싱 시장은2024년 145.7억 달러 규모에서 2030년에는 약 348.7억 달러 규모로 전망하고 있습니다. CRO/ CMO가 제공하는 전문화된 서비스 제공 및 바이오의약품 회사와의 업계 제휴 등의 추세로 글로벌 세포보관 아웃소싱 시장은 연평균 성장률 15.6%('24 ~ '30)를 나타내며 꾸준히 확대되고 있습니다.

|

|

글로벌 세포보관 아웃소싱 시장 추이 |

※ 출처: 360iResearch(2024.01)

또한, Business Research Insight(2024.01)에 따르면, 글로벌 NK 세포치료제 시장은 암질환을 중심으로 꾸준히 성장하여 NK세포 치료제 시장 규모는 2021년에 3.48억 달러 규모에서연평균 16.2% 성장하여 2031년에는 약 15.8억 달러 규모로 전망하고 있으며, 이에 따라 NK 세포의 보관 수요도 점진적으로 증가할 것으로 예측하고 있습니다.

|

|

글로벌 nk 세포치료제 시장 전망 |

※ Business Research Insights(2024.01)

(3) 경기변동의 특성

세포보관 서비스는 미래의 건강한 삶을 위해 건강한 인체의 일부분을 보관해 두는 인체은행에 대한 수요의 증가로 이어지고 있습니다. 또한 사회적인 인식이나 개인의 가치관에 따라 선호도가 다르게 작용할 수 있으며, 국내 경기 상황에 따라 소비자가 체감하는 가격부담이 상대적으로 다르게 작용할 수 있습니다.

(4) 경쟁상의 강점

세포보관 서비스는 보관 기술과 전문인력의 확보가 경쟁의 중요한 요소로 작용하기 때문에 시장 진입이 어려운 특성을 지니고 있습니다. 당사의 통합줄기세포은행은 차병원 의료네트워크의 연구진들이 보유하고 있는 오랜 줄기세포 연구 경험들과 세포동결보관기술을 바탕으로, 기존의 줄기세포은행과 달리 차별성을 제공하며, 엄격한 품질 보증으로 일대일 고객 맞춤형 통합줄기세포 보관 서비스를 제공하고 있습니다. 또한, 면역세포 요법은, 당사의 해외협력병원에서 제공되고 있으며 세포치료 클리닉의 우수한 배양기술을 활용하여 면역력 증가뿐만 아니라 손상된 세포의 재생을 통한 안티에이징 및 항암효과 등의 건강한 삶을 위한 세포치료를 실현하고 있습니다.

(5) 자금조달상의 특성

세포보관 산업은 세포의 생존율을 결정 짓는 냉동보관기술 및 첨단설비(냉동탱크), 전문가의 숙련된 공정노하우가 필수적입니다. 또한, 축적된 연구 경험이 바탕이 되는 산업으로 초기 투자를 비롯한 지속적인 자금유동성 확보가 필수인 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제 등

세포보관은 인간의 인체에서 채취하는 만큼 생명에 대한 기본 윤리가 바탕이 되어 관련 법률 및 정부의 규제를 받고있는 산업입니다. 대표적인 관련 법령은 「생명윤리 및 안전에 관한 법률」을 준용하고 있으나 현행법에서 세포은행 관련 규제법령이 없기 때문에 많은 경쟁업체가 생겨날 수 있습니다.

마) 의료 IT사업

IT 시스템통합(System Integration, 시스템 통합)은 사용자의 환경과 요구에 가장 적합한 정보 시스템을 구축, 운영하기 위해서 경영 컨설팅, 정보시스템 컨설팅에서부터 시스템 설계, 개발, 통합, 구축, 관리, 교육, 유지보수를 전반적으로 수행하는 사업입니다.

(1) 산업의 특성

IT 산업은 국가 경제/사회 전반의 생산성과 효율성을 제고시키는 산업으로서, 통신서비스산업과 함께 지식정보화 사회의 발전과정에서 점차 그 중요성이 부각되고 있습니다. 특히, IT산업은 고급인력 중심의 지식기반사업으로서 제조업, 통신업 등 타 산업 대비 인력자산에 대한 의존도가 높아 고용 창출효과가 매우 높은 산업입니다. 또한, IT산업은 타 산업부문이 새로운 부가가치를 창출할 수 있도록 지원하며 이러한 산업간 융합을 통해 균형성장, 생산성 향상, 신제품 개발 및 새로운 비즈니스 창출에 기여하고 있습니다.

또한, IT산업은 경기에 민감한 산업으로, 경제성장 저하로 인한 기업의 투자 여건이 IT투자의 축소가능성이 높은 특징을 보이며, 대기업과의 중대형 기업간의 격차가 큰 특성을 보입니다. IT시스템 통합 시장은 높은 마진 시현이 가능한 대내 수익기반을 고정거래처로 확보하고 있는 대형업체가 축적된 레퍼런스와 기술력 등을 바탕으로 해외/대외 사업과 IT서비스 관련 신규 사업에서도 강세를 보이면서 상하위 업체간 양극화 현상이 지속되는 경향을 보이고 있습니다.

(2) 산업의 성장성

최근 정보기술 및 데이터에 대한 관심이 제고됨에 따라 글로벌 헬스케어 패러다임이 빅데이터(Big data)와 인공지능(AI)을 활용한 사물인터넷(Internet of Things, IoT), 웨어러블 기기 등에 집중하는 디지털 헬스케어 산업으로 전환되고 있습니다. 치료공급자 중심의 의료서비스에서 예방의학·웰빙 중심의 의료서비스로 초점이 변화하고 있는 시점에 스마트 기기의 대중화는 개인이 간편하게 건강관리를 수행할 수 있는 기반 환경을 조성함으로써 환자 또는 소비자로 하여 디지털 헬스케어에 대한 수요를 촉진하게 하였습니다.

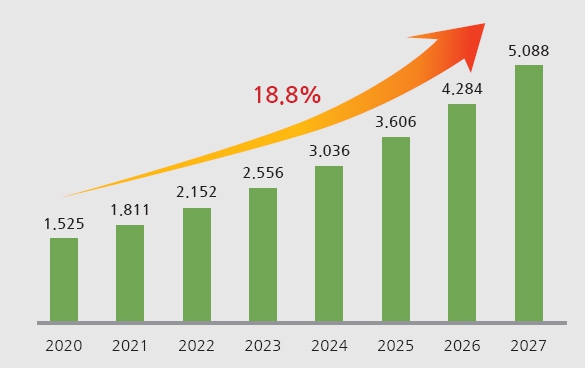

GIA(Global Industry Analysts)의 보고서에 따르면, 글로벌 디지털 헬스케어 시장은2020년에 1,525억 달러 규모에서 연평균 성장률18.8%로 성장하여2027년5,088억 달러 규모에 이를 것으로 전망되고 있습니다. 전 세계적으로 디지털 헬스케어 시장은 스마트폰 및IoT 기반 웨어러블 기기 등과 함께 성장기에 접어들었으며, 의료기기 전문 업체뿐만 아니라 글로벌ICT 기업, 스타트업에 이르기까지 다양한 기업들의 시장 진출로 인해서 그 성장이 가속화되고 있습니다. 따라서, 글로벌 헬스케어 시장에서 인공지능 기술과 의료분야를 융합한 디지털 헬스케어로의 전환은 더욱 가속화될 전망입니다.

|

|

글로벌 디지털 헬스케어 시장 전망 |

※ 출처: Global Industry Analysts, "Digital Health: Global Market Trajectory & Analytics", 2020.

(3) 경기변동의 특성

IT산업은 경기에 민감한 산업입니다. 경제성장 저하로 인한 기업의 투자 여건이 IT투자의 축소가능성이 높은 특징을 보이며, 대기업과의 중대형 기업간의 격차가 큰 특성을 보입니다. IT시스템 통합 시장은 높은 마진 시현이 가능한 대내 수익기반을 고정거래처로 확보하고 있는 대형업체가 축적된 레퍼런스와 기술력 등을 바탕으로 해외/대외 사업과 IT서비스 관련 신규 사업에서도 강세를 보이면서 상하위 업체간 양극화 현상이 지속되는 경향을 보이고 있습니다.

(4) 경쟁상의 강점

시장에서 경쟁력을 좌우하는 요인은 의료분야에 특화된 IT 기술력 및 시스템 구축의 우수한 인력, 사업수행 경험입니다. 당사는 의료ㆍ제약ㆍ바이오산업 분야에 특화된 IT 기술력,시스템 구축 경험이 풍부한 우수한 인력, 다양한 사업수행 경험을 경쟁력으로 하여, 산ㆍ학ㆍ연ㆍ병의 애코시스템 및 각 계열회사를 넘어서 신규 IT 고객을 적극적으로 발굴하고 있으며, IT시스템 통합 개발 사업을 영위하는 대기업 경쟁사와도 당당히 경쟁하고 있습니다. 또한 디지털 헬스케어 플랫폼의 서비스 범위를 여성 건강과 관련된 모든 진료과로 확대하고 미국, 동남아 등으로 대상 국가를 넓힐 계획입니다.

(5) 자금조달상의 특성

IT산업은 안정적인 전산 시스템 구축과 다양한 요소기술 확보, 시스템 유지보수를 위한 우수한 인재 확보가 선행되는 만큼, 초기 투자를 비롯한 지속적인 자금유동성 확보가 필수인 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제

IT 시스템 통합사업과 관련한 법령은 「국가정보화 기본법」,「소프트웨어 산업진흥법」,「전자통신사업법」, 「정보보호산업의 진흥에 관한 법률」등 이 있습니다.

바) 헬스케어 컨설팅사업

(1) 산업의 특성

헬스케어 컨설팅 산업은 전략, 운영, 조직, M&A 등 병원과 보건/의료 경영 전 분야에 대한 자문서비스를 제공하는 것을 의미합니다. 제품 및 서비스 혁신, 기업인수 전략, 효율적인 사업 모델 개발, 선진 및 신흥 시장 내 성장 전략 수립 등에 대한 컨설팅서비스뿐만 아니라, 기존 헬스케어 시장 내 혁신과 보건의료 정책변화에 대응하는 분야별 컨설팅 솔루션을 제공합니다.

또한, 각 기업들이 급변하는 헬스케어 시장 내 위험경영과 경영의사결정에 전문성을 갖추고 혁신적인 골든타임을 놓치지 않기 위해, 다양한 헬스케어 전문 컨설팅 회사와 비즈니스 파트너로서의 협력관계는 지속적으로 증가하고 있는 추세입니다.

(2) 산업의 성장성

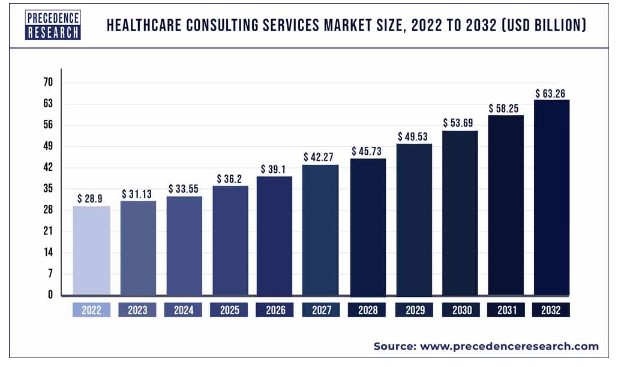

Precedence Research에 따르면, 글로벌 헬스케어 컨설팅 시장은2022년289억달러에서2032년633억달러로 증가할 것으로 예상하고 있으며, 이는 연평균8.2%를 나타내고 있습니다.

주요 글로벌 헬스케어 컨설팅기업 순위는 국가마다 조금씩 다르나, 미국과 유럽지역의 경우 McKinsey & Company, Boston Consulting Group, Deloitte Consulting LLP, GE Healthcare Partners, IQVIA Europe (구, IMS Consulting Group Europe)가 상위권을 차지고 하고 있으며, 아시아의 경우에는,KPMG, Nextcontinent, YCP Solidiance, YCP Solidiance가 상위권을 차지하고 있습니다.(출처: https://mconsultingprep.com/top-healthcare-consulting-firms/) 이러한 기업들은 컨설팅의 핵심 트렌드인 빅데이터 확보를 통해 헬스케어 분야 내 다양한 인사이트와 솔루션을 제공하고 있습니다.

|

|

글로벌 헬스케어 컨설팅 시장 전망 |

※ 출처: Precedence Research Reports(2023.08)

(3) 경기변동의 특성

컨설팅 산업은 대표적인 지식산업이자 고부가가치 산업으로 산업전반에 미치는 영향이 매우 큽니다. 또한 헬스케어 컨설팅은 국내 뿐만 아니라 해외 경기변동에 따른 업종의 변화를 고려하여 신규시장 진출과 신사업 창출을 위한 안전성과 성장성이 높은 경영분석 및 타당성분석을 이행하여야 합니다.

(4) 경쟁상의 강점

당사는 글로벌 의료 네트워크를 통해 쌓아온 노하우를 바탕으로, 해외 메디컬센터 설립에 대한 사업타당성 분석, 개원을 위한 준비과정 제반에 대한 컨설팅, 의료기관의 성공적인 운영과 수익 극대화를 위한 분석 및 기술 지원 등의 컨설팅 서비스를 제공하고 있습니다. 카타르 메디컬센터 설립에 대한 사업의 타당성 분석업무를 시작으로, 동아시아 지역을 대상으로 메디컬센터 운영 전방에 대한 컨설팅 서비스 사업을 추진 중에 있으며, 아시아 지역뿐만 아니라, 글로벌 시장까지 사업영역을 확대하여 안정적인 수익을 창출해 나갈 계획입니다.

(5) 자금조달상의 특성

2020년부터 시작된 코로나19로 인해, 대부분의 산업에 대한 불황과 불확실성이 심화되면서 경기 침체에 대한 우려가 커졌지만, 헬스케어 시장은 전 세계 투자시장의 집중을 받았습니다. 특히,글로벌 시장조사 기관인 프로스트 앤드 설리번('2020 포스트 팬데믹 글로벌 헬스케어 시장 전망 보고서')에 따르면, 포스트 코로나 시대에 헬스케어 산업 부문 중 생명과학 부문이 호황을 누릴 것으로 예상됩니다. 따라서 헬스케어 컨설팅 사업은 지속적인 자금유동성 확보가 필수인 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제 등

헬스케어 컨설팅 사업과 관련된 법령은 각국의 인허가, 승인 등에 관한 법령과 행정처리의판례 등 다양한 제도가 존재합니다.

사) 유전체사업

(1) 산업의 특성

유전자와 염색체를 합하여 일컫는 유전체는 '게놈(genome)'이라고도 불리며 미래성장산업 가운데 하나로 꼽히고 있습니다. 개인이 가지는 유전체를 정보를 기반으로 분석하여 알기 어려웠던 질병의 원인이나, 어떤 암에 걸릴 위험이 큰지 미리 알아내 예방할 수 있으며, 유전정보 빅데이터를 이용해 표적치료제 등 신약을 개발하는데 활용할 수 있습니다. 또한, 유전체 검사를 통해 자신에게 효과가 있는 특정 항암제를 쉽게 찾아낼 수도 있기에 치료보다는 예방을, 일반치료 보다는 맞춤 치료를 중요시 여기는 최근 의료계에서 유전체 분석/진단 시장은 지속적으로 성장할 것으로 전망됩니다.

(2) 산업의 성장성

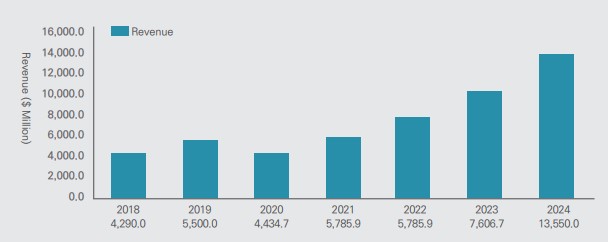

정밀의료(Precision Medicine) 시대가 도래하면서, 유전체 빅데이터의 가치는 높아지고 있습니다. 한국바이오협회 '글로벌 임상유전체 분석시장 동향(2021.03)'에 따르면, 글로벌 임상유전체 시장 규모는 2019년 기준 약 55억 달러 수준이었으며, 2024년까지 연평균 19.8% 성장해 135억 5천만 달러 규모가 될 것으로 전망하고 있습니다. 이 중 분석 서비스 분야가 전체 65%를 차지하며, 연평균(2019년~2024년) 12.5% 성장할 것으로 전망되고, 임상유전체 분석 시장에서 서비스 분야가 가장 큰 비중을 차지할 것으로 전망합니다.

|

|

글로벌 임상유전체 분석시장 전망 |

※ 출처: 한국바이오협회 '글로벌 임상유전체 분석시장 동향(2021.03)'

또한, 질환별 글로벌 임상유전체 분석시장 규모는, 생식건강 분야와 암 분야에서 각각 장기적인 시장 성장을 주도 할 것으로 전망되며, 특히, 비소세포성폐암, 전립선 암 및 대장 암 치료 경로에서 많이 응용되고 있는 것으로 파악됩니다.

(3) 경기변동의 특성

유전체 분석 및 진단 사업은 경기변동에 비탄력적인 특성을 보이며, 계절적으로 성수기나 비수기의 구분이 없이, 신약의 발견과 개발, 백신 개발, 암 진단, 바이오 마커 발견 등 의학 기술의 진보 속도와 비례하여 수요가 증가하고 있습니다.

(4) 경쟁상의 강점

당사는 독립된 전문 검사 사업의 출범을 통해 수익사업을 다각화하고, 검사인력 전문성 강화 및 새로운 진단기법 개발을 통해 시너지를 극대화하고자 합니다. 국내 최초로는 호주 유전체분석시장에 진출하여, 호주의 난임센터'시티 퍼틸리티(City Fertility)'와 협력해 호주난임환자들에게'착상전 배아 유전 검사(Preimplantation genetic testing, PGT)' 서비스를 제공하고 있습니다. 당사는 호주를 시작으로 유전체 진단 사업에 적극적인 투자와 연구개발을 진행하는 한편 미국, 일본, 싱가포르 등 차바이오그룹의 글로벌 네트워크를 활용해 사업 영역을 전 세계로 확대해 나갈 예정입니다.

(5) 자금조달상의 특성

유전체 분석 및 진단 사업은 분석 기술의 발전에 따라 개선된 분석 장비의 수요가 지속적으로 증가할 수 밖에 없는 사업으로, 숙련된 경험과 분석이 요구되는 전문가 등 인적ㆍ문물적 기반 요소의 확보가 필수적으로 요구되기 때문에, 초기 투자자금 확보가 필수인 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제 등

유전체 분석 및 진단 사업과 관련된 법령은 「생명 윤리 및 안전에 관한 법률」(생명윤리법)'등이 있습니다.

아) 생물소재사업(화장품 원료공급)

(1) 산업의 특성

줄기세포 화장품은 살아있는 줄기세포를 직접 화장료로 사용하는 것이 아니라, 줄기세포를 배양한 배양액 또는 그 추출물을 화장품 원료로 사용하는 것을 뜻합니다. 과거 치료 목적으로 연구되던 줄기세포가 화장품 원료로 각광을 받게 된 이유는, 줄기세포가 배양되는 과정에서 EGF(상피세포성장인자)와 bFGF(섬유아세포성장인자) 등 피부재생, 노화방지, 미백효과에 도움을 주는 피부에 좋은 다양한 성장인자를 분비하기 때문입니다. 이러한 효능을 강조한 줄기세포 화장품의 출시는 꾸준히 증가하고 있으며 국내뿐만 아니라 중국, 일본, 인도네시아 등으로 시장 범위를 확대해 나가고 있습니다.

(2) 산업의 성장성

현재 줄기세포 화장품 시장 규모는 국내 전체 화장품 시장 규모의 1%의 비중을 차지하고 있습니다. 그러나 기능성 화장품에 사용되는 주기능원료의 양에 대한 니즈(Needs)가 지속적으로 확대되고 있고 또한, 법 개정에 따라 다양한 기능성 소재가 추가 등재되고 있으며, 국가 정책 또한 산업의 성장을 위한 방향으로 이루어지고 있어 지속적인 성장이 예상되고 있습니다. 이러한 흐름에 맞춰, 줄기세포 원료의 성장성에 대한 기대감으로, 많은 뷰티 기업들은 줄기세포 화장품에 관심을 갖고 꾸준히 개발을 이어나가고 있습니다. 또한, 단순 피부미용과 노화방지를 넘어서 맞춤형 피부치료의 기능을 가진 화장품을 뜻하는 코스메슈티컬 시장이 전 세계적으로 가파른 성장세를 보이고 있고, 원료 개발기술이 다양해지면서 생물소재 시장은 더욱 확대 될 것으로 전망됩니다.

(3) 경기변동의 특성

인구고령화와 미세먼지 문제 등으로 인해 노화예방(항노화), 주름개선, 자외선 차단, 미백효과 등 기능성이 강화된 화장품 수요가 늘어나면서 코스메슈티컬 또는 더마코스메틱(화장품 과 의약품의 합성어) 시장이 빠른 성장을 구가하고 있습니다. 일반화장품의 매출은 경기변동에 영향을 많이 받고 여름보다는 겨울철에 더욱 많이 소비되는 경향이 있지만 줄기세포화장품 등 기능성화장품은 경기변동 및 계절성에 둔감해 꾸준하게 소비가 증가하고 있습니다.

(4) 경쟁상의 강점

당사는 미용에 특화된 줄기세포 배양기술 및 제조방법을 토대로 국내 대형 화장품 제조에 생물소재 원료를 공급하여 지속적인 성장의 발판을 마련하고 있습니다. 주로 국내 유수의 대기업 및 중견기업을 중심으로 기능성 생물소재인 바이오코스메틱 화장품의 핵심원료를 공급하는 판로를 확보하고 있습니다.

(5) 자금조달상의 특성

코스메슈티컬 또는 더마코스메틱 산업은 기능성 화장품의 기술경쟁력 확보와 향후 미백, 주름개선 등 특정 단기적 성과지향 및 효능검증 중심에서 합성생물학 및 생물전환기술 기반의 차세대 소재생산 기술개발에 대한 연구를 확대해 나가는 방향으로의 사업 전개가 요구되는 만큼 꾸준한 연구개발과 지속적인 투자가 필요로 하는 특성을 보입니다.

(6) 관련 법령 또는 정부의 규제 등

화장품 원료사업에 관련한 법령은 「화장품법」, 「화장품법 시행규칙」, 「화장품원료지정에관한규정」등 이 있습니다.

자) 화장품 등 특판사업

(1) 산업의 특성

화장품이란 인체를 청결 또는 미화하여 매력을 더하고 용모를 밝게 변화시키거나 피부 또는 모발의 건강을 유지 또는 증진하기 위하여 인체에 바르고 문지르거나 뿌리는 등 기타 이와 유사한 방법으로 사용되는 물품을 의미합니다.

또한, 화장품 산업이란 화장품을 제조, 수입, 판매하는 산업을 지칭하며, 지속적으로 발전이 가능한 미용산업으로서 이미지 추구와 브랜드가치에 따라 가치가 극대화되는 고부가가치 산업입니다. 그리고 국가브랜드 이미지 개선에 기여할 수 있는 산업이며, 미래의 국가 경제 발전을 견인할 성장 동력산업이라고 할 수 있습니다.

화장품 산업은 내수경기의 영향을 받는 내수산업으로써 내수경기와 민간소비지출 추세에 연동하여 경기순환주기를 보여왔습니다. 신용카드 위기로 소비심리가 위축되었던 2004년을 저점으로 소비는 점차 회복국면을 보여 민간소비가 살아나 국내 화장품 시장 또한 지속적으로 발전하였습니다.

이러한 국내 화장품 경기의 상승추세는 구매력이 높은 중장년층 인구의 증가, 여성의 경제활동 증가, 남성 화장품 시장의 확대 등에 힘입어 중장기적인 관점에서도 유효할 것으로 전망되며, 여기에 한방, 기능성 제품 등의 프리미엄 제품군의 확대는 화장품 소비가 점차 내수경기에 비탄력적인 모습을 띄는데 영향을 미칠 것으로 예상됩니다.

그리고, 화장품 산업은 기본적으로 하절기에 소비량이 줄고 10월부터 시작하는 동절기에 소비량이 증가하는 계절적 요인에 따른 매출구조를 지니고 있습니다. 그러나 최근에는 화장품 업체에서 목욕제품, 선케어제품 등 계절에 맞는 다양한 컨셉의 제품들을 개발, 생산하여 과거대비 계절적인 요인의 영향을 적게 받는 추세로 변화되고 있습니다.

(2) 산업의 성장성

국내 화장품 시장 규모는 글로벌 화장품 시장과 마찬가지로 지속적으로 소득수준이 증가하고, 외모에 대한 높은 관심이 지속됨에 따라 화장품에 대한 인식이 필수재로 변화하는 등 지속적으로 증가하는 양상을 나타낼 것으로 예상됩니다. 또한 현재 성장기에 위치하고 있는 국내 화장품 기업들의 생산확대와 소비자의 관심 증대, 그리고 한류열풍 효과로 인한 글로벌 시장 진출의 지속적인 증가와 정부의 정책적 지원 등으로 안정적인 성장세를 이어갈 것으로 예상됩니다.

(3) 경기변동의 특성

국내 화장품 산업은 내수경기의 영향을 받는 내수산업으로써 내수경기와 민간소비지출 추세에 연동하여 경기순환주기를 보여왔습니다. 2000년 중반이후 화장품 시장이 본격적으로 성장하면서 수출 호조, OEM/ODM 성장 등으로 생산이 연평균 12.7%씩 증가하고 있습니다. 국내 화장품 경기의 상승추세는 코스메슈티컬 시장의 성장, 구매력이 높은 중장년층 인구의 증가, 여성의 경제활동 증가, 남성 화장품 시장의 확대 등에 힘입어 중장기적인 관점에서도 유효할 것으로 전망됩니다. 화장품 소비는 경기에 매우 민감한 편이며, 다양한 브랜드와 대체제가 존재하여 소비자들이 이슈에 민감하고 해외 현지의 정책이나 규제 변화 등에도 민감하게 반응하는 양상을 보이고 있습니다.

(4) 경쟁상의 강점

당사는 차병원 네트워크 내 병원 및 각 계열 기업 등의 채널을 중심으로 화장품 특판사업을 운영하고 있으며, 특정 상품을 대규모로 공급하는 강점을 기반으로 임직원의 복지개선과 동시에 수익창출이라는 시너지효과를 극대화하고자 합니다.

(5) 자금조달상의 특성

화장품 특판 사업은 화장품의 연구개발 산업과는 달리 화장품 산업계의 가치사슬 중 가장 마지막 단계인 유통에 해당하는 분야로서, 판매채널과 영업인력의 확보가 사업의 성패를 결정짓기 때문에 유통채널 확보를 위한 사업자금을 필요로 하는 특성을 지니고 있습니다.

(6) 관련 법령 또는 정부의 규제 등

화장품 사업에 관련한 법령은 「화장품법」, 「소비자기본법」, 「화장품안전기준등에관한규정」 등 이 있습니다.

2) 주요 종속회사 사업부분 현황

가) (주)CMG제약(주요종속회사)

(1) 산업의 특성

의약품 산업은 인간 삶의 질 향상을 목적으로 하는 국민보건산업으로 고도의 화학합성 기술력을 요구하는 정밀화학산업이며, 연구개발형 고부가가치 산업이라는 특성을 가지는 21세기 가장 고도성장이 기대되는 미래성장산업입니다.

제약산업의 주요특성은 첫번째, 국민보건과 관련된 사업으로서 인간의 존엄한 생명과 직결된 만큼 정부의 제도적 규제 아래 관리되는 특성이 있으며, 두번째, 물질 특허를 통한 독점적 지위를 누릴 수 있는 산업입니다. 또한, 신약 개발은 많은 시간, 인력, 비용이 소요되지만 성공리에 개발된 신약은 막대한 가치를 제공할 수 있는 수단입니다. 따라서, 다국적 기업의 시장집중도와 시장지배력이 절대적인 특성을 가지고 있습니다. 세번째, 질병의 원인이 다양한 만큼 의약품의 생산구조는 다품종소량 생산형태를 갖추고 있습니다. 네번째, 의사, 약사 등 중간수요의 비중이 크며, 시장이 제품별로 세분화 되어 있고, 그에 따른 복잡한 유통구조를 가지고 있습니다.

이러한 특성을 가지고 있는 제약산업은 국민의 건강과 직결, 고령화 시대의 삶의 질 향상을 위한 필수적인 분야로 생명공학 등을 기반으로 건강한 삶을 구현시킬 수 있는 미래산업으로서 앞으로 BT(Biotechnology)가 국가경제의 전략산업으로 자리매김할 수 있을 것입니다.

(2) 산업의 성장성

제약 시장 규모는 고령화와 경제 발전 등으로 인해 의약품 사용량이 크게 증가하였고, 앞으로도 계속적으로 증가할 것으로 예상됩니다.

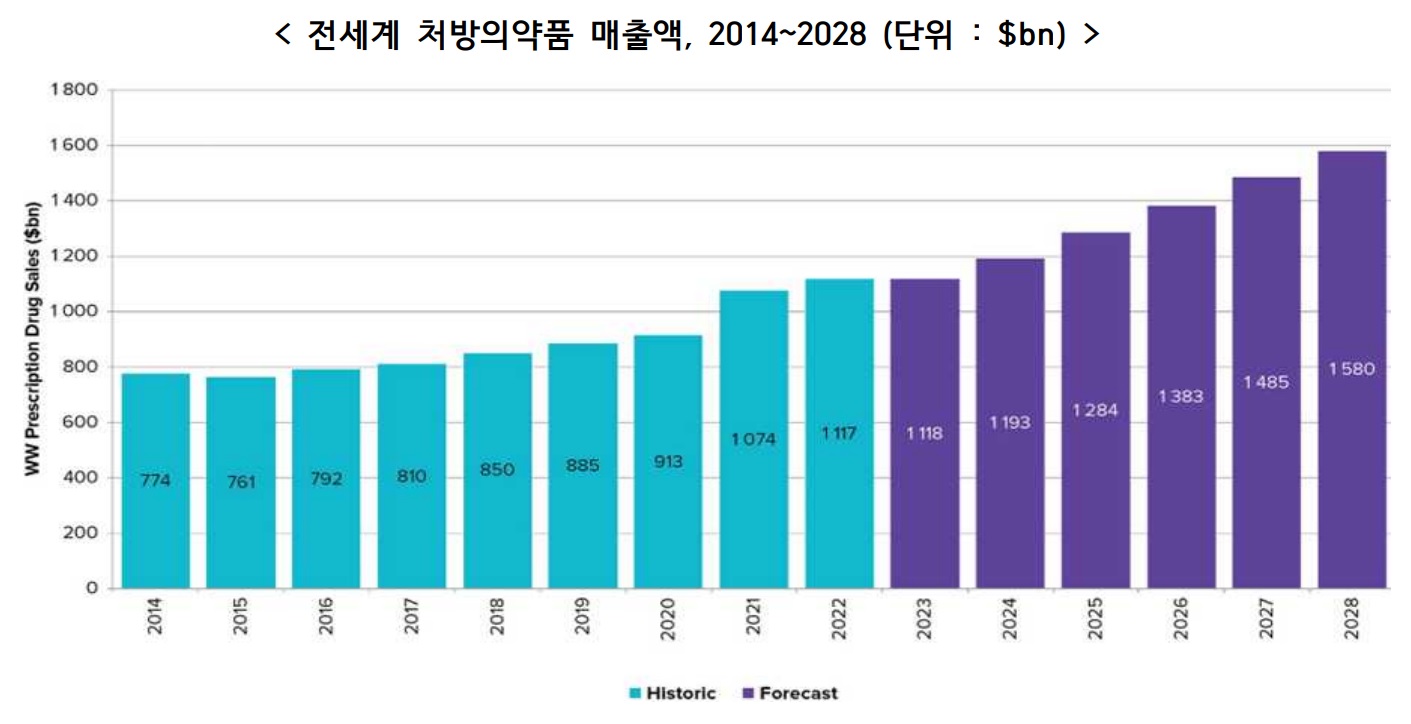

생명공학정책연구센터는 이벨류에이트파마(Evaluate Pharma) 보고서를 토대로 글로벌 처방의약품 매출액은2023년1조1,180억 달러(약1,519조원)에서 연평균 7.2%로 성장하여2028년 1조5,800억 달러(약2,147조원) 전망하고 있습니다.

|

|

전세계 처방의약품 매출액 전망 |

※ 출처: 생명공학정책연구센터 '글로벌 바이오제약 산업 2023 프리뷰 및 2028 전망(2023.8)'

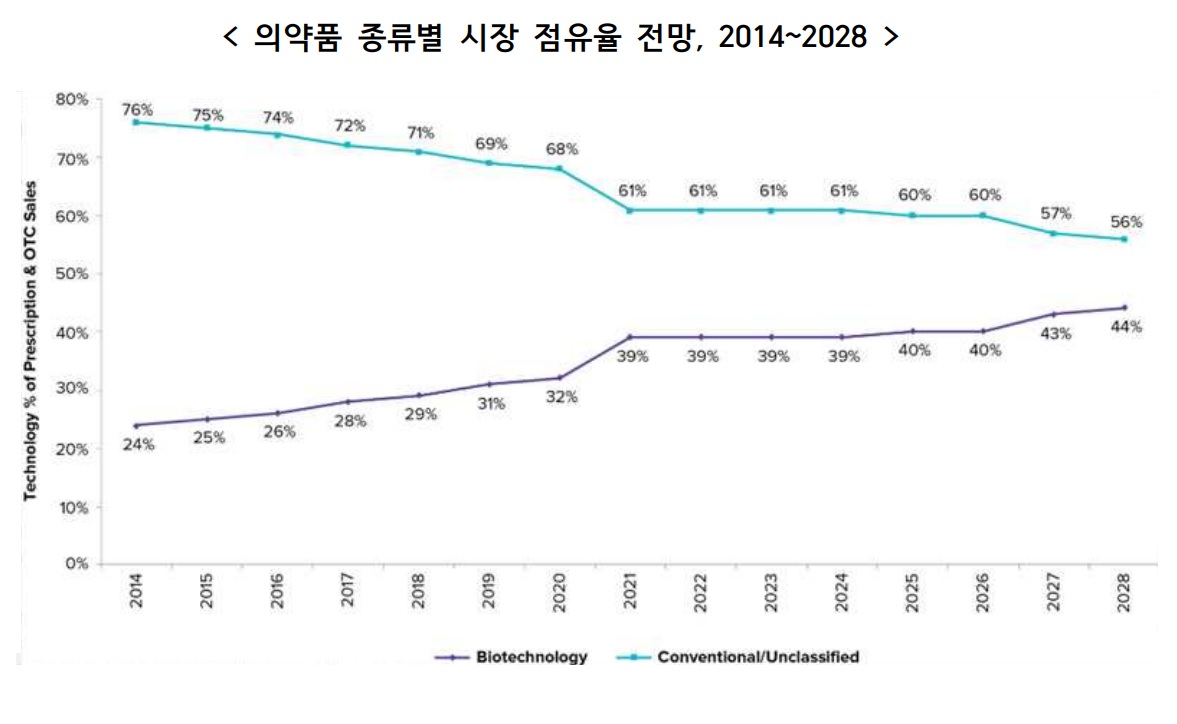

글로벌 의약품(처방의약품 + 일반의약품) 전체 시장에서 바이오의약품 비중은 2022년 39%에서 2028년 44%로 증가할 전망됩니다.

|

|

의약품 종류별 시장 점유율 전망 |

※ 출처: 생명공학정책연구센터 '글로벌 바이오제약 산업 2023 프리뷰 및 2028 전망(2023.8)'

글로벌 바이오의약품 시장 규모는 2022년 기준 약 4,777억 달러 규모로 18~22년간 연평균 11.5% 성장했습니다. 또한 글로벌 매출 상위 100대 제품에서 바이오의약품의 매출 비중은 2018년 이후 50% 이상을 유지하며 2028년에는 60%를 넘어설 것으로 예상하고 있습니다. 바이오의약품은 특허 존속기간을 연장하기 위한 특허덤불(patent thickets) 전략으로 저분자의약품 보다 지배력이 더 오래 지속되는 경향을 보이고 있습니다. 또한, 글로벌 바이오제약 기업들은 규제 및 경제적 인센티브 등으로 희귀의약품개발에 주목하고 있으며 전체 의약품 산업의 성장을 주도하고 있습니다.

최근의 경기침체에 따른 투자 감소, 최대 규모의 특허절벽(블록버스터 의약품에 대한 특허권의 존속기간이 만료되면서 독점권을 잃는 순간 매출이 절벽에서 떨어지는 수준으로 급감하는 현상을 뜻함), 처방의약품 가격 개혁을 포함한 인플레이션 감축법(Inflation Reduction Act, 2022.8) 통과는 바이오제약 산업에 다소 부정적인 영향을 줄 것으로 예상되고 있습니다.

국내 의약품산업은 약가 통제, 내수 시장 집중, FTA와 같은 시장개방으로 타격을 입고 있는바, 생존을 위해 해외 시장으로 진출해야 하는 상황에 놓여있습니다. 또한, 전 세계 의약품 매출의 대부분을 차지하는 미국, 유럽, 일본과 같은 선진시장 진출에 적극적으로 주력해야 할 필요성이 대두되고 있습니다.

(3) 경기변동의 특성

고령화는 만성질환 증가 및 이로 인한 의료 서비스와 의약품 사용량 증가에 직접적인 영향을 미칩니다. 또한, 경제 발전도 소비량에 영향을 미치고 있습니다. 경제가 발전하면 국가와 개인의 가처분 소득이 증가하고, 이를 의료 및 의약품에 사용할 수 있는 여력이 증가하게 됩니다. 또한 고령화로 인해 수명이 길어지고 경제가 발전할수록 개인들의 건강에 대한 관심이 높아지고 이 역시 의약품 수요를 증가시키게 됩니다.

(4) 경쟁상의 강점

CMG제약은 설립 당시 기존 사업이었던 가죽, 피혁 제조판매업이 업황 불안과 향후 사업성과를 내기 어렵다는 판단으로 의약품 제조ㆍ판매업으로의 업종전환을 추진하여 제약사이자 계열사였던 (주)쎌라트팜코리아를 2008년 02월 19일 자로 흡수합병하여 통합과정을 거쳐 제약업종으로 전환을 완료하였습니다. 매출 및 외형면에서는 중소형사에 속하지만, 연구개발 역량을 강화하고 전문의약품과 일반의약품의 제조 및 생산, 판매를 통해 내실있는 회사로 발돋움하여, 현재 주력사업 부문인 제약 사업부문에서 대부분의 매출이 발생하고 있습니다.

CMG제약은 의약품시장에 대한 브랜드 인지도 제고 및 매출 증대를 위하여 R&D 역량개발 및 제품경쟁력 강화를 최우선 과제로 삼아 시장확대 및 매출증대에 총력을 기울이고 있습니다.

(5) 자원조달상의 특성

제약산업의 특성상 완제품의 생산에 투입되는 원료는 상당부분 수입에 의존하고 있으며, 부재료는 100% 국내 구매에 의존하고 있습니다. 1970년대 후반부터 국내 상위 제약사들을 중심으로 원료합성의 새로운 공정개선 및 기술개발 등이 활성화되면서 원료의약품의 국산화율은 점점 증가하는 추세이지만, 아직까지는 대부분의 원료를 수입에 의존하고 있는 실정입니다. 또한, 2005년 도입된 DMF(Drug Master File: 원료의약품신고제도)는 국내생산 및 수입원료의약품의 신고절차를 통하여 양질의 원료의약품 사용을 장려하고 있으나 비용적인 측면에서 제약회사에게 큰 부담이 되고 있습니다.

(6) 관련법령 또는 정부의 규제 및 지원

(가) 관련 법령 : 약사법, 마약법, 향정신의약품 관리법

- KGMP(우수의약품 제조기준)

- KGSP(우수의약품 유통관리기준)

- KGLP(의약품안정성시험관리기준)

- BGMP(우수원료의약품제조관리기준)등

(나) 정부 규제 : 표준소매가 폐지에 따른 판매자 가격표시제도, 보험약가규제, 약가재평가, 최저실거래가제, 참조가격제,의약품광고관련 규제, 포지티브 약가제도, 품목별GMP 의무화, 상용의약품과 고가약 생동시험 의무화, 낱알식별 표시 의무화

(다) 정부 지원 : 신약개발관련 지원 및 바이오신약/장기부문 지원 등

나) (주)차백신연구소(주요종속회사)

(1) 산업의 특성

과거백신은 병원균 자체를 사용하여 질병의 예방을 목적으로 하는 영유아 대상의 공공백신 중심이었으나, 현재는 면역증강기술을 활용하여 성인 및 노인까지 그 대상을 확대하는 고가의 프리미엄 백신으로 발전하였고, 향후 백신의 활용범위는 예방이 아닌 치료목적으로까지 확대되는 패러다임의 전환이 이루어 지고 있습니다.

이러한 패러다임 변화의 중심에는 면역증강제의 등장이 있습니다. 면역증강제는 1920년대 alum의 허가 이후 1997년 Novartis의 MF59가 허가되기까지 약 80년간 새로운 면역증강 물질의 허가가 없었으며, 이후에도 GSK와 Dynavax 등 극히 일부의 회사만 허가를 받았을 정도로 개발이 어려운 물질입니다.

약독화 백신, 불활화 백신 등 기존의 백신은 항체를 유도하는 예방백신으로 면역원성은 높지만 안전성이 낮아 이를 개선하기 위해 정제된 재조합 항원이 사용되었습니다. 그러나 재조합 항원만으로는 면역원성이 낮아 충분한 방어효과를 얻을 수 없어, 재조합 항원과 면역증강제로 구성된 차세대 백신이 등장하였으며 면역증강제를 통해 면역증강 및 면역조절이 가능하여 예방백신뿐만 아니라 치료백신으로도 개발이 가능합니다. 차세대 백신에서 면역원성과 안전성을 모두 확보하고 체액성 및 세포성 면역반응을 유도하기 위해서는 효과적인 면역증강제가 매우 중요합니다.

새로운 백신과 같은 신약을 개발하기 위해서는 기초연구부터 허가과정까지 의학, 약학, 화학, 생물학 등 제반 학문이 유기적으로 결합되어야 하며 짧게는 수년에서 길게는 15년 이상의 개발 기간이 소요되므로 그 어떤 산업 보다 연구개발 비중이 높고 천문학적인 연구개발 비용이 투입됩니다. 2016년 기준으로 Roche는 114.2억 달러(매출액 대비 22.8%), Pfizer는 78.7억 달러(14.8%), MSD는 71.9억 달러(18%), BMS 는 49.4억 달러(25.4%)를 각각 연구개발 비용으로 쏟아 붓고 있으며 글로벌 신약 연구개발 규모도 점진적으로 증가하여 2022년에는 200조원에 이를 것으로 전망됩니다. 이와 관련한 글로벌 제약사들은 하나의 블록버스터급 신약이 출시되었을 때 해당 회사와 시장에 대한 파급력이 엄청나기 때문에 지속적으로 연구개발에 대한 투자를 증가시키는 추세입니다.

(2) 산업의 성장성

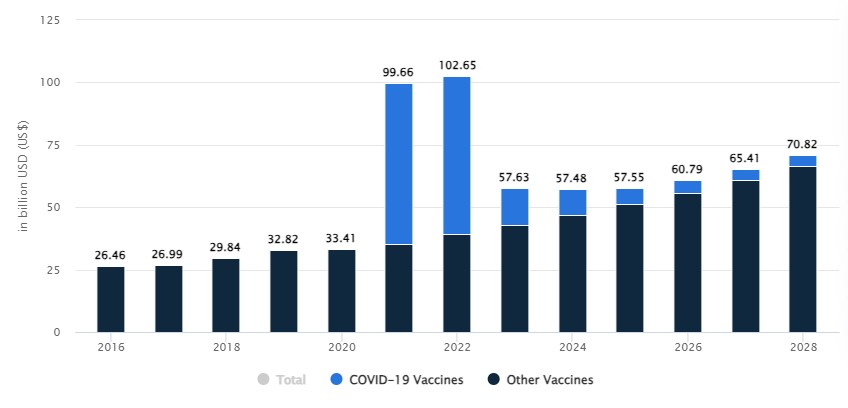

Statista(2024.02) 보고서에 따르면, 글로벌 백신 시장은 코로나19 팬데믹의 영향으로 그 규모가 급성장하였으나, 2024년부터 2028년까지는 연평균5.4%의 성장률을 보이며 2024년에는 575억 달러에서 2028년 708억달러 규모에 이를 것으로 예상됩니다.

|

|

글로벌 백신 시장 전망 |

※ 출처: https://www.statista.com/outlook/hmo/pharmaceuticals/vaccines/worldwide

글로벌 백신 시장은 세계 인구의 빠른 고령화와 감염성 질환의 증가, 블록버스터 백신 출현, 새로운 연구 및 제조 기술, 신규 자금 조달 기회 등이 성장을 촉진하여 왔습니다.또한 국가 예방접종사업을 통하여 백신에 대한 인식이 높아지고, 개발도상국뿐만 아니라 선진국에서의 백신 도입률 증가는 전세계 백신 산업의 성장동력이 되고 있습니다.

(3) 경기변동의 특성

의약품인 백신은 인간의 생명과 건강, 보건에 직결된 제품으로 경기변동에 크게 영향을 받지 않는 특성이 있습니다. 백신 시장의 수요자들은 제품의 효능 및 안전성을 우선적으로 고려하므로 일반 소비재 제품에 비해 경기변동의 영향이 적습니다.

(4) 경쟁상의 강점

차백신연구소는 자체 개발한 면역증강 플랫폼기술(Adjuvant platform)을 활용하여 차세대 백신 및 면역치료제를 개발하는 바이오 벤처회사입니다. 면역증강 기술을 활용한 개발 타겟은 기존 백신 타겟인 병원성 미생물에 의한 감염성 질환뿐만 아니라 만성간염, 암 등 만성질환에 대한 치료백신으로 확대가 가능하며, 차백신연구소는 성인용 백신, 프리미엄 백신, 면역치료제 개발에 집중하고 있습니다.

차백신연구소는 면역증강플랫폼(L-pampo™, Lipo-pam™)을 기반으로 다양한 감염성 질환의 예방 및 치료 백신을 개발하고 있으며, 암과 같은 만성질환의 치료백신으로 개발영역을 확대하고 있습니다. 개발 중인 주력제품은 만성 B형 간염 치료백신과 효능이 개선된 예방백신, 재조합 대상포진 백신입니다. 또한 기존 독감 백신의 효능을 개선한 노인용 독감 백신, 상용화가 불가능했던 노로바이러스 백신, 암의 재발을 방지하고 다른 치료제와 병용요법으로 치료효능을 극대화할 수 있는 항암백신 등으로 파이프라인을 확장하고 있습니다.

또한, 면역증강 플랫폼 기술과 관련하여 차백신연구소는 L-pampo™ 관련 특허와 Lipo-pam™ 관련 특허 등을 보유하고 있습니다. 한국발명진흥회의 특허분석평가시스템 기반 '특허평가등급 KEV(KeyValue)'를 활용하여 국내외 경쟁사들의 면역증강제 유효특허의 등급을 조사 및 분석한 결과, 전체 9개 등급 중 가장 높은 S등급 특허를 보유하여 면역증강기술에 있어 우월한 위치를 확보하고 있음을 확인하였습니다. 더불어, 다수의 정부출연 개발과제를 성공적으로 수행하였고, 설립 초기 B형 간염 백신 관련 정부과제를 시작으로 하여 대상포진 백신 등으로 그 범위를 확대하였으며, 최근 면역관문억제제의 한계를 극복하는 면역항암치료제의 개발, 신개념 면역증강제 플랫폼 개발 등 정부과제를 수주하여 개발을 진행하고 있습니다.

(5) 자원조달상의 특성

백신사업은 실용화되기까지 엄격한 규제가 적용되는 인허가 단계를 포함한 다단계의 개발 과정이 필요하며, 이를 위해 각 단계별로 대규모의 선행 연구개발비 투자가 소요되고, 최종적인 기술의 실용화까지 장기간이 소요되는 특성을 가지고 있습니다.

(6) 관련법령 또는 정부의 규제 및 지원

새로운 의약품이 환자에게 판매되기 위해서는 신약후보 물질의 발굴에서부터 동물을 대상으로 하는 전임상 시험, 인체를 대상으로 하는 임상시험, 시판 승인이라는 단계를 모두 거쳐야 하며, 제품의 개발부터 판매까지의 전 과정을 각 국가의 규제 당국이 매우 엄격히 규제하고 있습니다.

특히 인체를 시험대상으로 하는 임상시험은 각 국가의 정부 규제가 매우 엄격합니다. 임상시험 이전 단계부터 여러가지 축적 데이터를 제출하여야 하며, 임상시험을 진행 중인 경우에도 심각한 부작용 등이 보고된다면 진행 중이던 임상시험이 중단되거나 철회될 수 있습니다. 또한 임상시험을 성공적으로 마치고 시판 승인을 받은 신약을 생산 및 판매하는 과정에서도 규제당국이 제시하는 규정을 준수해야 합니다.

다) (주)차헬스케어, CHA Health Systems, Inc.(주요종속회사)

당사의 주요종속회사인 (주)차헬스케어와 CHA Health Systems, Inc.는 동일한 사업을 진행 중이며 2개사가 영위하는 MSO(병원경영지원 및 병원운영 회사)사업은 병원경영 전반에 대한 서비스를 제공하고 있습니다.

(1) 산업의 특성

의료기관 영리법인화의 또 다른 형태인 MSO(병원경영지원 및 병원운영 회사)사업은 의료행위와 관계없는 의료기관의 경영 전반을 지원하며 MSO를 원가절감형, 네트워크 추구형, 자본조달형, 산업연계형 등으로 구분하고 있습니다.

가장 일반적인 원가절감형, 네트워크 추구형 모델은 네트워크를 맺은 여러 의료기관의 경영지원을 대신해주는 과정에서 공동구매 등 비용절감, 규모의 경제달성 등을 추구합니다. 합리적 경영을 위해 대형화나 극소형화를 추구해야하는 현 의료 상황에서 MSO를 통해 진료 이외 부분을 아웃소싱, 중소규모 병원의 경영효율화에 기여할 수 있을 것으로 기대되고 있습니다.

MSO를 통하여, 공동구매, 물적자원의 공동관리, 인력의 공동관리 등이 가능해짐으로써 개인별 구매나 관리보다 규모의 경제로 원가가 절감돼 병원경영의 수익구조개선을 기대할 수 있습니다. 또한, 수평, 수직적 네트워크 활성화를 통한 의료산업의 경쟁력 강화와 의료산업의 전반적인 저변확대를 통해 의료관광 상품개발 등 새로운 수익모델을 창출이 가능할 것으로 기대됩니다.

(2) 산업의 성장성

미국 등 주요선진국에서는 MSO(병원경영지원 및 병원운영 회사) 사업이 외부자본을 유치해 병,의원에 병원시설 임대, 경영 위탁 등의 서비스를 제공하고 그 대가로 수수료를 받아 투자자에 배분하는 의료영리법인의 형태를 취하고 있습니다.

국내에서 MSO 사업의 제도화는 법적으로 완전하게 허용되지 않고 있습니다. 다만, 2014년 9월 19일 보건복지부가 내놓은 의료법 개정 방안에 따르면, 기존의 부대사업을 환자편의를 고려한 주차장, 장례식장, 구내식당으로 한정되어 있었던 반면, 새롭게 허용된 부대시설은 부동산, 건강기능식품, 의료기기업, 화장품 까지 가능해졌습니다.

(3) 경쟁상의 강점

현재 당사의 주요종속회사인 (주)차헬스케어와 CHA Health Systems, Inc.가 MSO형태로 운영중인 CHA Hollywood Medical Center, LP.(Los Angeles 소재 종합의료기관)는 지역사회 내에서 안정적인 시장점유율을 확보하고 있으며, 고령 환자에 대한 메디케어(Medicare)프로그램과 저소득층에 대한 메디케이드(Medicaid, 캘리포니아주 내에서는 메디칼(Medical)로 불림)프로그램 등 미국 정부 의료보장제도의 지원을 받고 있습니다.

라) CHA Hollywood Medical Center, LP.(주요종속회사)

당사의 주요종속회사인 CHA Hollywood Medical Center, LP. 는 (주)차헬스케어의 종속회사로서 미국 California 주 Los Angeles 소재 지역에 위치한 민간 의료기관이며, 심장 치료, 암 치료, 정형외과, 일반 내외과, 산부인과, 응급의학과 등의 전방위 전문의료 서비스를 제공하고 있는 대형 종합의료기관입니다.

(1) 산업의 특성

의료서비스 산업은 제조업이나 여타 서비스산업과 달리 생명을 다루기 때문에 예측이 어려운 수요공급의 특성을 갖고 있으며, 동시에 공공성으로 인해 의료정책 및 규제가 높아 의료기술력에 따라 성장성과 국가 경쟁력이 좌우되는 산업입니다. 병원은 의료자원(의료서비스)을 의료수요자(환자)에게 제공하고 그 대가를 받기 때문에 환자입원 건수 및 건당 재원 일수는 병원시설, 서비스 이용률을 결정하는 가장 중요한 요인이 되며, 인구의 소득수준 증가로 예방 및 관리차원의 의료수요와 고령화 사회로의 진입으로 다양하고 높은 수준의 의료서비스에 대한 욕구가 증가하는 추세를 보이면서 향후 의료수요를 더욱 확대시킬 전망입니다.

(2) 산업의 성장성

미국은 전세계적으로 가장 높은 의료비 지출을 기록하는 시장이며, 안정적인 인구유입(이민자 유입)과 고령화 사회 진입 요인으로 의료서비스 시장이 지속적으로 성장될 것으로 전망됩니다. 'US Consensus, California Consensus' 리포트에 따르면 캘리포니아 주는 이민자 증가 요인으로 인해 미국 내 다른 주에 비해 높은 인구성장률을 기록하고 있으며, 이러한 추세는 2050년까지 유지될 것으 로 보고된 바 있습니다.

미 연방보고서 메디케어·메디케이드 서비스센터(CMS)에 따르면, 미국이 2022년 지출한 의료비는 전년 대비 4.1% 증가한 4조 5,000억 달러이며, 미국인 1인당 의료비는 2022년 기준 1만3,493달러로 2020년 미국인의 1인당 의료비 지출은 1만 2,530달러 대비 크게 증가한 것으로 집계되고 있습니다.

또한, Common Wealth Fund의 13개(미국, 영국, 호주, 일본, 한국, 뉴질랜드, 프랑스 등) 경제 선진국의 의료비 지출 규모를 비교 분석한 보고에 따르면, 미국이 GDP 대비 의료비 지출 비율 17.8%로 다른 국가들 대비 가장 큰 것으로 나타났습니다. 이러한 주된 이유는 기본적으로 미국의 약값ㆍ검사비 등이 한국보다 훨씬 비싼 데다, 법적 다툼의 위험성 때문에환자 1인당 더 많은 검사를 하기 때문으로 풀이됩니다.

UN은 '세계인구 전망(2023)' 보고서를 통해, 전 세계 인구 중 65세 이상 구성비는 2023년 11.0%에서 2050년 17.1%로 크게 증가할 전망이라고 분석하였습니다. 특히 미국을 포함한 북아메리카 및 유럽은 2050년까지 4명 중 1명 꼴로 65세 이상 고령자가 될 것으로 관측하였습니다. 이러하듯 고령화 사회의 진입이 예상됨에 따라, 인구 고령화에 따른 만성질환환자의 증가는 미국 의료시장에 중요한 성장 요소로 작용할 것으로 예상됩니다.

(3) 경쟁상의 강점

CHA Hollywood Medical Center, LP.는 국내 의료계에서 해외로 역진출 한 제 1호 종합 의료기관으로서 현지화 성공 모델로 꾸준히 성장하여 운영 2년 만에 안정적인 매출과 수익성을 확보하고 있습니다. 또한, 차병원 네트워크의 의료기술을 기반으로 산부인과 분야에서 선도적인 입지를 구축하여 해마다 약 3,700건의 출산건수를 기록하는 등 Los Angeles 에서 가장 높은 출산율을 기록하는 의료기관 중 하나로 안정적인 시장점유율을 확보하고 있습니다. 현재, 대대적인 확장 및 리모델링 공사를 진행중에 있으며, 업그레이드를 통해 새로운 환자병동 건축과 신생아 중환자실, 최첨단 분만실, 응급센터확장 및 주차장 신축 등을 진행하여 경쟁력을 강화할 예정입니다.

마) CHS Property Holdings, LP.(주요종속회사)

당사의 주요종속회사인 CHS Property Holdings, LP. 는 (주)차헬스케어의 종속회사로서 미국 캘리포니아주 Los Angeles 소재 East Hollywood 지역에 위치하고 있으며, 부동산업을 영위하고 있습니다.

(1) 산업의 특성

부동산이란, 토지와 그 토지에 정착된 건물, 수목 등의 재산을 지칭하고 있으며, 고가의 자산으로 인식되어 각 국가별로 다양한 법률에 의해 규정되고 있습니다. 이러한 부동산 산업은 전통적으로 건설업과 관련성이 높았으나, 가치가 증대됨에 따라 금융의 연관성이 높아져 점차 금융업을 포함하는 개념으로 발전되어왔으며, 금리, 금융 및 재정정책, 규제, 국민소득, 글로벌 경제상황 등의 다양한 변수요인들로 인해 산업상황이 달라지는 민감성을 보이는 산업입니다. 특히 상업용 부동산은 경기 상황에 민감한 자산으로, 거시 경제 여건 변화가 시장 흐름을 결정하는 중요한 변수로 작용하고 있습니다.

(2) 산업의 성장성

미국의 부동산 시장은 용도별로 크게 주거용 부동산과 상업용 부동산으로 구분되며, 상업용 부동산은 사업 유형에 따라 사무실, 숙박, 의료, 산업(공장)등으로 사업기능에 따라 분류됩니다.

글로벌 부동산 회사인 CBRE가 발표한 2023년 미국 부동산 전망보고서에 따르면, 미국의 완만한 경기침체는 상업용 부동산 투자와 임대활동의 감소로 이어져, 미국 상업용 부동산 시장은 영역별 거래 감소와 부진 속에 완만한 하향세를 보일 것이라고 전망하고 있습니다. 그러나 시장 일각에서는 2023년 글로벌 경기침체는 지난 포트폴리오의 안전성을 되돌아보고 펀더멘털을 강화할 시점이라는 점에서 경기침체기는 기회일 수 있으며, 상업용 부동산의 전통 섹터인 오피스, 리테일, 호텔 대비 데이터 센터, 멀티패밀리, 바이오 연구시설, 스튜던트/시니어 하우징 등과 같은 대체 섹터가 주목받는 것도 트렌드로 제시되고 있습니다.

(3) 경쟁상의 강점

동사가 보유중인 부동산 등의 위치는 Los Angeles 지역내 주요병원들이 밀집한 의료서비스타운에 위치하고 있으며, 향후 전천후 의료거점지로서 활용할 수 있는 유리한 지역에 위치하고 있습니다.

바) CHA Healthcare Singapore Pte. Ltd., CHA SMG Australia Holding Pty. Ltd., City Fertility Sydney CBD Pty. Ltd.(주요종속회사)

당사의 주요종속회사인 CHA Healthcare Singapore Pte. Ltd.(싱가포르 소재)와 CHA SMG Australia Holding Pty. Ltd.(호주 소재), City Fertility Sydney CBD Pty. Ltd.(호주 소재)는 (주)차헬스케어의 종속회사로서 불임(IVF) 클리닉 등 해외의료시장에 대한 투자 및 운영업을 영위하고 있습니다.

(1) 산업의 특성

투자업은 기업의 필요자금을 증권(주식, 회사채 등)을 매개로 하여 조달하도록 하는 산업으로 기업에는 안정적인 재정자금을 조달하게 하고 투자자에게는 투자를 통한 금융자산 증식의 기회를 제공하며, 사회적으로는 자본 효율적 배분의 기능을 수행합니다. 또한, 투자업은 국가의 경제상황과 국내외 투자정책, 사회ㆍ문화 등 외적 변수에 많은 영향을 받는 산업이며, 국제 금융시장에도 민감하게 반응하는 산업입니다.

(2) 산업의 성장성

싱가포르 의료시장은 영리의료법인을 허용하고 자유로운 규제환경 속에서 내외국인 환자 유치가 가능한 시장이며, 세계보건기구가 발표한 최상의 의료체계를 갖춘 국가 순위에서 191개국 중 6위를 차지할 정도로 의료체계가 선진화된 시장입니다.

또한, 인구의 지속적인 증가, 의료수가 상승 및 가구별 의료비 지출확대, 정부의 의료보장프로그램 확대에 따라 아세안 역내 의료시장규모가 꾸준히 확대되고 있으며, 세계 10대 제약기업 중 8개 기업(Bayer Shering, Pharma, Pfizer, GlaxoSmithKline, Roche, Merck and Novartis)이 아시아 의료 시장 진출을 위해 싱가포르에 지역본부를 두고 있으며, 최고수준의 글로벌 의료인력이 지속적으로 유입되어 의료 시장이 꾸준히 확대되는 모습을 보이고 있습니다. 'OECD Health Statistics 2023' 통계정보에 따르면2021년GDP 대비 의료비는 호주가10.6%로 OECD 평균9.7% 보다 높은 수준을 기록하였고(한국GDP 대비 의료비 9.3%), 2021년 국민1인당 의료비 지출액은 호주가USD 6,226로 역시 평균USD 4,715 보다 높은 수준을 기록하며(한국은1인당 의료비 지출USD 4,189) 의료시장이 매년 성장하고 있습니다.

호주 의료시장은 정부의 의료보험체계 강화, R&D 자금지원 등 보건의료산업에 대한 적극적인 지원으로 인한 의료비 지출 확대로 꾸준한 성장세를 보이고 있습니다.

(3) 경쟁상의 강점

차병원이 세계최초로 개발한 유리화난자동결법을 이용한 우수한 난임 기술 및 시스템과 차병원의 글로벌 네트워크 등 의료분야에 특화된 광범위한 자산을 기반으로 적극적인 해외시장 투자를 통해 경쟁력을 확보하고 있습니다.

사) Matica Holdings Inc., Matica Biotechnology, Inc.(주요종속회사)

당사의 주요종속회사인 Matica Holdings Inc.(미국 소재)와 Matica Biotechnology, Inc.(미국 소재)는 글로벌 CDMO(Contract Development Manufacturing Organization, 바이오의약품 위탁 개발 생산) 사업을 영위하고 있습니다.

(1) 산업의 특성

과거에는 제약회사가 신약과정에 필요한 모든 과정을 독립적으로 진행해왔다면, 최근에는단계별로 경험을 가진 CDMO(Contract Development Manufacturing Organization, 바이오의약품 위탁 개발 생산) 전문업체와 협업하는 방식으로 트랜드가 바뀌고 있습니다. 이를 통해 신약개발과 생산에 들어가는 비용을 절감하고 기간을 단축하는 것은 물론, 제약사들은 글로벌 제약ㆍ바이오 기업들과 협력관계를 맺을 수 있고, 신약개발을 위한 역량과 플랫폼을 제공함으로써 지속적인 파트너쉽을 유지할 수 있습니다.

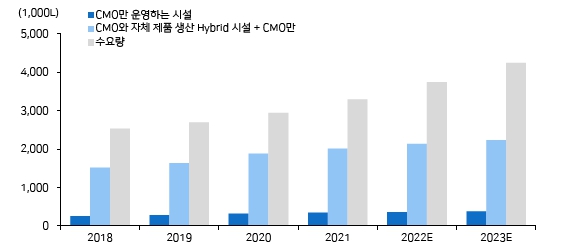

메리츠증권에서 발간한 'CMO LOON SHOT' 리포트(2022.08)에 따르면, 빅파마들이 위탁생산을 결정하는 이유는 ① 연구의 질적 개선(54%), ② 빠른 시장 선점(49%), ③ 비용 절감(45%) 등으로 분석하고 있습니다.

또한, 2023년 기준 CMO 사업만을 운영하는 시설은 전체 Capacity의 6%에 불과하고 나머지는 자체 제품 제조 시설(65%)과 자체 제품 생산과 CMO를 같이 운영하는 Hybrid 시설(29%)로 구성하고 있는데, 항체의약품의 임상시험이 모든 단계에 걸쳐 분포해 있고, COVID-19 백신의 위탁생산 수요 급증으로 CMO 부족현상은 지속될 것으로 예상하고 있습니다.

|

|

cmo 기업 및 하이브리드 기업 수급 동향 |

※ 출처: 메리츠증권 CMO Loon Shot 리포트(2022.08)

(2) 산업의 성장성

해외 주요 바이오의약품 CDMO 기업들은 글로벌 서비스를 위해 대륙 각지에 생산시설을 구축하고 있고, 생산량 확보를 위해 기존 사업장의 가동 시설을 늘리고 있는 등 시장점유율을 확대하기 위한 외형적인 성장에 적극적 투자를 진행하고 있습니다. 서비스 측면에서는 항체의약품 제조 서비스에서 세포치료제, 유전자치료제 영역으로 확대하기 위해 기술력을 외부로부터 적극적으로 도입하고 있으며, 생산규모와 서비스 경쟁력을 강화하기 위해 M&A 전략을 적극적으로 활용하고 있습니다.

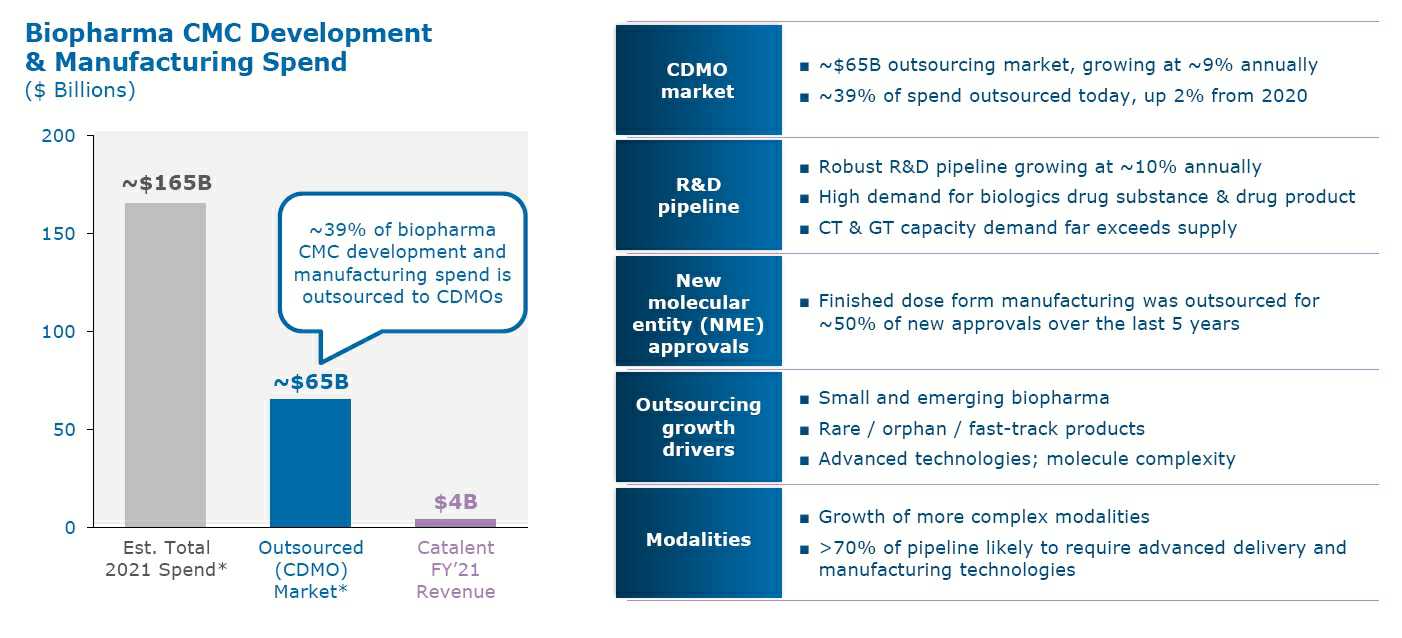

교보증권에서 발간한 '늙어가는 우리 성장에 목마른 대기업 CMO 신약개발' 리포트 (2022.10)에 따르면, 글로벌 CDMO 시장은 빠르게 성장 중이며 글로벌 CDMO시장 (Bio, Small Molecule, CGT 포함)은 연간 9% 이상 성장하는 고성장 분야입니다. 2021년 기준 글로벌 의약품 생산 중 최대 39%가 외부생산(Outsourced) 된 것으로 추정되며 이는 2020년 최대 37% 대비 2% 이상 성장한 것이라고 추정하고 있습니다.

|

|

2021년 글로벌 바이오의약품 제조 비용 분석 |

※ 출처: 교보증권 '늙어가는 우리 성장에 목마른 대기업 CMO신약개발' 리포트(2022.10)

주요 글로벌 바이오의약품 CDMO 기업들은 대부분 미국에 생산기지를 보유하고 있으며, 매출규모가 큰 기업일수록 유럽, 중국, 남미 등 세계 각지에 사업장을 넓혀가고 있고, 초기CMO 서비스에서 인허가 지원과 생체시료분석 등으로 서비스 영역을 확장하는 추세이며, 주요 기업들은 소재지, 가격, 매출, 서비스, 생산규모, 품질 등 차별화된 서비스로 마케팅을 펼치고 있습니다.

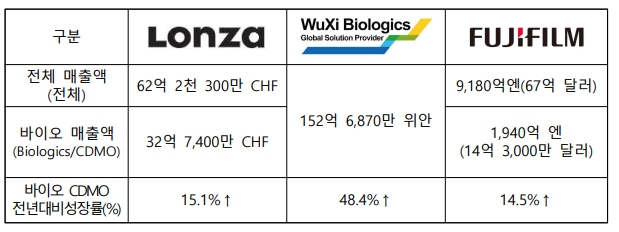

해외 주요 바이오 CDMO회사들의 경영실적을 살펴보면, ‘22년 기준 매출면에서Lonza는 글로벌 전체 점유율20.7%로 시장 선두를 유지하고 있으며, 삼성바이오로직스, Wuxi Biologics, FUJIFILM Diosynth Biotechnologies, Catalent를 비롯한 주요 바이오CDMO 플레이어들이 치열하게 경쟁하고 있습니다.

|

|

2022년 기준 해외 주요 바이오 cdmo 매출액 |

※ 출처: 한국바이오협회 바이오경제연구센터 이슈브리핑 ‘해외 주요 CDMO 2022년 경영 실적’ (2023.05)

(3) 경쟁상의 강점

Matica Biotechnology, Inc.는 론자, 후지, 찰스리버 등 글로벌 세포ㆍ유전자 치료제 기업에서 다양한 벡터를 개발ㆍ생산한 경험이 있는 미국 현지 최고의 전문인력들을 영입하여 세계적인 수준의 기술력을 내재화하였고, 당사의 다양한 세포치료제 개발에 대한 20년 이상에 걸친 노하우와 경험을 접목하여, 다양한 글로벌 고객들에게 세포ㆍ유전자 치료제의 개발 전과정에 걸친 종합적인 솔루션을 제공하는데 주력하고 있습니다.2022년 제1공장을 완공해500ℓ의 생산용량을 갖췄으며 현재 건설 중인2공장을 통해 생산용량을2,000ℓ까지 확대하여 임상단계 의약품 생산을 넘어 상업화 단계 의약품까지 생산할 계획을 가지고 있습니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

가) 영업개황

당사는 국내와 해외에 다수의 종속회사를 보유한 글로벌 바이오 회사로, '다학제 임상/신약개발 플랫폼'을 활용해 기초 연구에서 임상에 이르는 바이오 신약 개발의 모든 영역을 포괄하는 재생의료 분야의 강력한 경쟁력을 보유하고 있습니다. 또한, 차별화된 사업구조를 통해 고성장과 수익을 실현하고, 사업부문의 현금 창출 능력을 통해 자체적으로 R&D

임상을 진행할 수 있는 선순환 사업구조를 확립했습니다.

당사의 주요 사업은 세포치료제 연구개발사업, 글로벌 세포치료제 CDMO(Contract Development and Manufacturing Organization, 의약품 위탁개발·생산) 사업, 제대혈 보관 사업(가족 제대혈은행), 바이오인슈어런스 사업(통합 줄기세포은행), 차움(비의료부문)사업, 의료 IT 사업, 헬스케어 컨설팅 사업, 유전체 분석 및 진단사업, 생물소재(화장품 원료공급) 및 화장품 등 특판사업 사업을 영위하고 있습니다.

차바이오텍의

연결기준

2023

년

매출액은

9,540

억원으로

전년

대비

13%

증가하며

역대

최대

실적을

기록하였습니다

.

해외

사업은

호주에서의

괄목할

만한

성장과

미국

·

일본의

견실한

사업운용으로

매출이

지속

상승하고

있으며

,

국내

사업에서도

차바이오텍

뿐만

아니라

CMG

제약

,

차케어스

,

솔리더스인베스트먼트

,

차바이오랩

등

관계사의

호조가

실적

성장세를

견인하고

있습니다

.

또한

영업손실과

당기순손실

또한

각각

96

억원

, 56

억원으로

적자폭을

크게

줄이며

코로나

-19

에

따른

악영향을

극복하며

흑자

달성에

한발

다가섰습니다

별도기준

2023

년

매출액은

692

억원으로

전년

동기보다

63%

증가하였으며

,

영업이익과

당기순이익은

각각

178

억원과

14

억원을

기록하였습니다

.

이러한

고성장과

고수익성이

지속될

수

있었던

주요

요인은

2023

년

3

월

일본

글로벌

제약회사

아스텔라스의

자회사인

아스텔라스

재생의학센터

(AIRM)

와

총

규모

3,200

만달러

(

약

430

억원

)

중

46%

인

1,500

만달러

(

약

200

억원

)

를

반환하지

않는

조건으로

체결한

기술이전계약에

기인하며

,

당사의

제대혈

,

바이오인슈어런스

,

국내

세포치료제

CDMO(

위탁개발생산

),

유전체

분석

,

해외

헬스케어

컨설팅

, IT

등

사업부문에서의

지속적인

고성장을

실현하였습니다

.

2020

년

8

월부터

시행된

첨생법의

개정안이

지난

2

월

국회

본회의를

통과하며

내년

2

월

시행

예정에

있습니다

.

이번

시행으로

당사의

세포치료제

사업은

중증

·

희귀

·

난치병

환자들에게

더

많은

치료

기회를

제공하고

세포유전자

치료제

CDMO

수요도

크게

늘어날

수

있을

것으로

기대합니다

.

또한

,

지금까지

일본에서

쌓아온

1

만명

이상의

재생의료

서비스

제공

노하우를

바탕으로

국내에서

차네트워크를

활용한

지속적인

수익원

확보가

가능할

것으로

예상됩니다

.

앞으로도

당사는

사업부문의

고상장과

글로벌

시장에서

세포치료제

개발과

CDMO

사업

성과

달성에

더욱

매진하겠습니다

.

나) 공시대상 사업부문의 구분

당사가 독립적으로 영위하는 주요 사업부문 중, 지속적인 영업 활동을 통해 매출액과 영업손익에 중대한 영향을 미치는 대표적인 사업부문은 다음과 같으며, 사업부분의 자세한 내용은 본 공고문의 'III. 경영참고사항'의 '1. 사업의 개요'에 기재된 '가. 업계의 현황'의 내용을 참조하시기 바랍니다.

|

주요사업부문 |

주요사업내용 |

주요제품 |

|

기초 의약물질 및 |

제대혈 보관 |

제대혈 : 아이코드(I-CORD) |

|

줄기세포 보관 |

세포보관 : 바이오인슈어런스 (Bio Insurance) |

2) 시장점유율

[세포치료제 연구 주요 바이오기업 최근 3사업연도의 매출액 추이] (단위: 백만원)

|

회사 |

주요제품 |

매 출 액 |

||

| 2023년 |

2022년 |

2021년 |

||

| 차바이오텍 |

제대혈, 세포보관서비스, 병원운영 등 |

953,951 | 844,583 | 727,476 |

| A사 |

검체검사서비스, 제대혈 |

187,544 | 236,120 | 168,310 |

| B사 |

세포치료제, 제대혈 |

68,725 | 64,200 | 54,856 |

| C사 |

세포치료제 |

33,139 | 46,293 | 30,240 |

| D사 * |

세포치료제, 세포보관서비스 |

6,500 | 6,591 | 8,122 |

※ 상기 매출액은 연결 재무제표 기준이며, '*' 표시 회사는 개별 재무제표 기준입니다.

(3) 시장의 특성

가) 제대혈 보관

최근 삶의 질 향상에 따라 건강의 중요성이 부각되고, 생명의 자원으로서 제대혈의 중요성이 일반인에게 파급되면서 일종의 생물학적 보험성격으로, 분만시 제대혈을 냉동보관시켰다가 아기나 가족이 질병에 감염되었을 때 이를 활용하려는 수요가 꾸준히 형성되고 있습니다.

당사의 '아이코드(I-CORD)'는 제대혈 보관을 통해 미래의 질병을 예방할 수 있는 보험적인성격을 가진 제품입니다.

따라서, 개인의 가치관에 따라 선호도에 다르게 작용할 수 있으며, 국내 경기상황 및 출산율에 따라 시장은 변동성을 보이고 있습니다. 제대혈 보관-이식-치료의 원스톱 서비스를 제공하고 있는 당사는 전국에 위치한 산부인과 병/의원들과 공동협력 체계구축을 통해 판매채널을 확보하는데 주력하고 있습니다.

나) 줄기세포 보관

세계적으로 백신수요 증가로 인한 세포주 개발이 시장성장에 긍정적인 영향을 주고있고, 유전자치료제와 세포치료제와 같은 대안적 치료제들의 개발이 가속화되면서 세포뱅킹 활용 수요를 높이고 있으며, 국내에서도 현재 제약업체 및 바이오의약품 연구기업들을 비롯한 10여 개의 기업들이 세포 활용분야에 따라 세포 보관서비스를 제공하고 있으며, 그 중 면역세포와 지방줄기세포의 세포 보관서비스는 당사를 포함한 Major 3대 업체가 제공하고있습니다.

당사의 '바이오인슈어런스(Bio Insurance)'는 난치성 질환의 치료 및 안티에이징을 위해 보다 젊고 건강할 때 본인의 세포(줄기세포, 면역세포)를 보관하여 질병 발생 시 사용할 수 있는 통합줄기세포 보관 솔루션입니다. 세포보관의 필요성은 건강할 때 활성도가 높은 세포를 보관하였다가 향후 세포의 기능이 떨어져 질병이 발병하였을 때 건강한 세포로 질병에 대한 치료적 효과를 극대화 할 수 있습니다. 인구 고령화, 질병 조기 진단 및 치료, 예방의학 등의 발전과 건강관리에 대한 관심이 증가함에 따라 세포보관에 대한 수요는 빠르게 증가하고 있습니다. 당사는 차별화된 서비스와 안정적이고 만족도 높은 고객 서비스 제공을 위해 영업력 강화에 집중하고 있습니다

(4) 신규사업 등의 내용 및 전망

당사의 제22기 사업연도 중 이사회 결의 등을 통하여 새로이 추진하기로 한 중요한 신규사업은 없습니다.

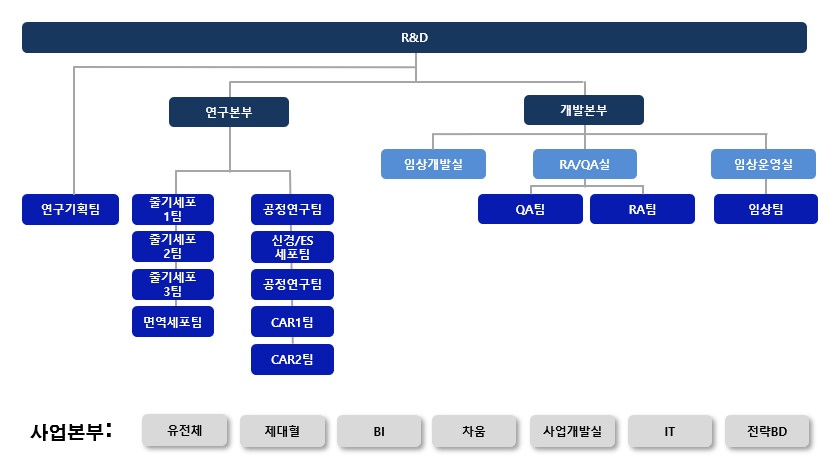

(5) 조직도

|

|

조직도 |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

제 1호 의안: 제22기 재무제표 승인의 건(결손금처리계산서(안)포함)

가. 해당 사업연도의 영업상황의 개요

본 공고문 내 기재된 'III. 경영참고사항'의 '1. 사업의 개요'의 내용을 참조하여 주시기 바랍니다.

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

| 감사의견을 포함한 최종 연결재무제표 및 재무제표, 각 주석은 2023년 03월 21일까지 금융감독원 전자공시시스템(https://dart.fss.or.kr) 및 당사 홈페이지(http://www.chabio.com)의 '투자정보' 메뉴에 있는 '안내 및 공고' 페이지에 게재할 예정이며, 외부감사인의 감사결과 및 정기주주총회 결과에 따라 변경될 수 있으니 참조하여 주시기 바랍니다. |

1) 연결재무제표

| 연 결 재 무 상 태 표 |

|

| 제 22 (당)기 2023년 12월 31일 현재 | |

| 제 21 (전)기 2022년 12월 31일 현재 | |

| 주식회사 차바이오텍과 그 종속기업 | (단위 : 원) |

| 과 목 | 주 석 | 제 22 (당)기말 | 제 21 (전)기말 |

| 자산 | |||

| 현금및현금성자산 | 8,50,52,56 | 60,694,404,019 | 66,602,751,769 |

| 매출채권및기타유동채권 | 9,10,50,52,56 | 245,301,790,177 | 192,721,301,370 |

| 당기손익-공정가치측정 금융자산 | 3,16,50,52 | 23,942,416,871 | 37,709,151,350 |

| 기타유동금융자산 | 3,12,13,22,50,52 | 139,247,422,895 | 153,757,724,929 |

| 유동성파생상품금융자산 | 29,50 | 2,482,540,206 | 565,456,587 |

| 기타유동비금융자산 | 3,15 | 23,527,246,423 | 24,863,921,327 |

| 환불자산 | 2,11 | - | 11,488,162 |

| 재고자산 | 3,14,56 | 34,116,593,918 | 32,804,214,658 |

| 당기법인세자산 | 44 | 8,909,524,206 | 11,230,591,926 |

| 유동자산 합계 | 538,221,938,715 | 520,266,602,078 | |

| 장기매출채권및기타비유동채권 | 10,50,52 | 25,272,730,794 | 24,983,329,273 |

| 기타비유동금융자산 | 3,12,13,50,52 | 52,546,446,213 | 47,889,490,802 |

| 당기손익-공정가치측정 금융자산 | 3,16,50,52 | 15,001,345,265 | 8,506,786,721 |

| 기타포괄손익-공정가치측정 금융자산 | 3,17,50,52 | 618,585,122 | 735,649,587 |

| 관계기업투자주식 | 2,18 | 64,204,294,294 | 63,724,225,080 |

| 기타비유동비금융자산 | 2,3,15,56 | 62,594,898,078 | 25,013,905,593 |

| 이연법인세자산 | 3,44 | 4,669,304,268 | 5,406,094,599 |

| 유형자산 | 3,19,20,22,56 | 853,480,518,247 | 805,020,582,293 |

| 투자부동산 | 3,21 | 21,843,742,602 | 21,946,493,238 |

| 영업권 | 3,23 | 62,334,931,271 | 58,741,978,773 |

| 무형자산 | 3,24 | 24,781,648,524 | 24,773,121,305 |

| 비유동자산 합계 | 1,187,348,444,678 | 1,086,741,657,264 | |

| 자산 총계 | 1,725,570,383,393 | 1,607,008,259,342 | |

| 부채 | |||

| 매입채무및기타유동채무 | 25,50,52,56 | 280,668,669,794 | 292,295,586,827 |

| 단기차입금 | 22,26,50,52,56 | 22,113,800,000 | 15,165,900,000 |

| 유동성장기차입금 | 22,26,50,52 | 268,242,634,127 | 10,366,189,728 |

| 유동성전환사채 | 27,50,52 | 3,128,938,115 | 26,022,356,874 |

| 유동성파생상품부채 | 27,29,50 | 9,653,682,872 | 7,460,566,603 |

| 유동성신주인수권부사채 | 28,50,52 | 6,678,791,423 | 7,733,901,696 |

| 유동성리스부채 | 30,50,52 | 7,725,930,666 | 6,770,114,889 |

| 기타유동금융부채 | 31,52,56 | 4,978,336,367 | 75,066,386,870 |

| 기타유동비금융부채 | 32,56 | 18,695,852,387 | 20,492,072,517 |

| 유동성회원보증금 | 33,50,52 | 16,286,334,736 | 12,710,106,857 |

| 유동성충당부채 | 34 | 3,587,589,765 | 3,153,318,286 |

| 당기법인세부채 | 44,56 | 4,410,125,063 | 511,499,776 |

| 유동부채 합계 | 646,170,685,315 | 477,748,000,923 | |

| 장기매입채무및기타비유동채무 | 25,50,52 | 57,306,167,067 | 1,589,480,887 |

| 장기차입금 | 3,22,26,50,52 | 79,291,825,200 | 294,472,234,839 |

| 전환사채 | 27,50,52 | 15,775,959,493 | - |

| 파생상품부채 | 27,29,50 | 4,893,776,364 | - |

| 기타비유동금융부채 | 31,50,52 | 120,860,143,360 | 63,830,324,161 |

| 기타비유동비금융부채 | 32 | 24,768,188,195 | 23,575,860,023 |

| 회원보증금 | 33,50,52 | 12,837,537,548 | 15,721,626,940 |

| 리스부채 | 3,39,50,52 | 46,677,311,916 | 40,329,031,586 |

| 이연법인세부채 | 2,3,44,56 | 1,897,671,763 | 3,231,255,699 |

| 순확정급여부채 | 35 | 5,417,606,834 | 2,941,199,781 |

| 비유동충당부채 | 2,3,34 | 52,849,547,936 | 31,330,979,778 |

| 장기종업원부채 | 2,35 | 489,992,874 | 301,937,223 |

| 비유동부채 합계 | 423,065,728,550 | 477,323,930,917 | |

| 부채 총계 | 1,069,236,413,865 | 955,071,931,840 | |

| 자본 | |||

| 지배기업 소유주지분 | 281,347,053,087 | 291,732,247,640 | |

| 자본금 | 36 | 28,157,221,500 | 28,134,159,000 |

| 자본잉여금 | 36 | 362,936,090,206 | 361,649,173,414 |

| 자본조정 | 37 | (148,272,202,203) | (143,448,199,860) |

| 기타포괄손익누계액 | 38 | 10,244,046,195 | 7,239,161,712 |

| 이익잉여금 | 39 | 28,281,897,389 | 38,157,953,374 |

| 비지배지분 | 374,986,916,441 | 360,204,079,862 | |

| 자본 총계 | 656,333,969,528 | 651,936,327,502 | |

| 부채및자본 총계 | 1,725,570,383,393 | 1,607,008,259,342 |

| "첨부된 주석은 본 연결재무제표의 일부입니다." |

| 연 결 포 괄 손 익 계 산 서 |

|

| 제 22 (당)기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 21 (전)기 2022년 01월 01일부터 2022년 12월 31일까지 | |

| 주식회사 차바이오텍과 그 종속기업 | (단위 : 원) |

| 과 목 | 주 석 | 제 22 (당)기 | 제 21 (전)기 |

| 매출 | 3,7,42 | 953,951,423,132 | 844,582,867,317 |

| 병원매출 | 574,425,440,187 | 538,076,643,332 | |

| 상품매출 | 19,807,572,728 | 19,199,025,861 | |

| 재화의 판매로 인한 수익(매출액) | 102,642,935,277 | 87,465,025,533 | |

| 용역의 제공으로 인한 수익(매출액) | 115,733,460,561 | 83,050,620,096 | |

| 기타수익(매출액) | 141,342,014,379 | 116,791,552,495 | |

| 매출원가 | 43 | 677,579,504,845 | 640,028,451,468 |

| 병원매출원가 | 497,097,711,652 | 473,690,818,020 | |

| 상품매출원가 | 18,152,995,187 | 17,127,702,724 | |

| 재화의 판매로 인한 수익(매출액)에 대한 매출원가 | 54,918,782,225 | 44,837,656,316 | |

| 용역의 제공으로 인한 수익(매출액)에 대한 매출원가 | 68,863,656,361 | 65,213,973,404 | |

| 기타수익(매출액)에 대한 매출원가 | 38,546,359,420 | 39,158,301,004 | |

| 매출총이익 | 276,371,918,287 | 204,554,415,849 | |

| 판매비와관리비 | 3,41,43,45 | 285,939,387,011 | 251,630,486,579 |

| 영업손실 | (9,567,468,724) | (47,076,070,730) | |

| 금융수익 | 3,46,51 | 54,779,731,707 | 27,044,286,899 |

| 금융비용 | 3,47,51 | 38,410,342,622 | 30,474,671,069 |

| 기타영업외수익 | 48 | 3,657,997,965 | 2,098,906,988 |

| 기타영업외비용 | 49 | 10,090,511,404 | 22,125,327,740 |

| 관계기업의당기순손익에대한지분증가(감소) | 2,818,520,638 | (769,533,311) | |

| 법인세비용차감전순이익(손실) | 3,187,927,560 | (71,302,408,963) | |

| 법인세비용(이익) | 3,44 | 8,747,841,211 | (1,643,336,568) |

| 당기순손실 | (5,559,913,651) | (69,659,072,395) | |

| 기타포괄손익 | |||

| 후속적으로 당기손익으로 재분류되지 않는 항목: | |||

| 확정급여제도의 재측정요소 | (2,511,404,728) | 3,045,270,196 | |

| 기타포괄손익-공정가치측정금융자산평가손익 | 778,941,238 | 1,684,848,433 | |

| 후속적으로 당기손익으로 재분류될 수 있는 항목: | |||

| 지분법자본변동 | (3,937,387,515) | (24,643,526) | |

| 해외사업장환산차이 | 7,663,907,899 | 20,340,534,178 | |

| 기타포괄손익 |

1,994,056,894 | 25,046,009,281 | |

| 당기총포괄손익 | (3,565,856,757) | (44,613,063,114) | |

| 당기순손익의 귀속: | (5,559,913,651) | (69,659,072,395) | |

| 지배기업소유주지분 | (8,431,247,322) | (47,542,787,807) | |

| 비지배지분 | 2,871,333,671 | (22,116,284,588) | |

| 당기총포괄손익의 귀속: | (3,565,856,757) | (44,613,063,114) | |

| 지배기업소유주지분 | (6,838,367,466) | (29,409,510,682) | |

| 비지배지분 | 3,272,510,709 | (15,203,552,432) | |

| 주당손익 | |||

| 기본주당순손실 | 3,40 | (150) | (845) |

| 희석주당순손실 | 40 | (175) | (845) |

| "첨부된 주석은 본 연결재무제표의 일부입니다." |

| 연 결 자 본 변 동 표 |

|

| 제 22 (당)기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 21 (전)기 2022년 01월 01일부터 2022년 12월 31일까지 |

|

| 주식회사 차바이오텍과 그 종속기업 | (단위 : 원) |

| 과 목 | 지배기업 소유주지분 | 비지배지분 | 총 계 | |||||

| 자 본 금 | 자본잉여금 | 자본조정 | 기타포괄 손익누계액 |

이익잉여금 | 지배주주의 소유주귀속 |

|||

| 2022.01.01(전기초) |

28,130,266,000 | 360,309,188,318 | (7,190,203,664) | (8,859,361,059) | 83,665,986,827 | 456,055,876,422 | 337,056,394,653 | 793,112,271,075 |

| 총포괄이익: |

||||||||

| 당기순손실 | - | - | - | - | (47,542,787,807) | (47,542,787,807) | (22,116,284,588) | (69,659,072,395) |

| 기타포괄손익-공정가치측정 금융자산평가손익 |

- | - | - | 1,684,848,433 | - | 1,684,848,433 | - | 1,684,848,433 |

| 지분법자본변동 | - | - | - | (15,801,662) | - | (15,801,662) | (8,841,864) | (24,643,526) |

| 확정급여제도의 재측정요소 | - | - | - | - | 2,034,754,354 | 2,034,754,354 | 1,010,515,842 | 3,045,270,196 |

| 해외사업장환산차이 | - | - | - | 14,429,476,000 | - | 14,429,476,000 | 5,911,058,178 | 20,340,534,178 |

| 자본에 직접 반영된 소유주와의 거래: |

||||||||

| 주식선택권의 인식 | - | - | 205,554,558 | - | - | 205,554,558 | 455,456,887 | 661,011,445 |

| 주식선택권의 행사 | 3,893,000 | 154,225,088 | (58,465,074) | - | - | 99,653,014 | - | 99,653,014 |

| 주식선택권의 상실 | - | 1,179,109,874 | (673,073,623) | - | - | 506,036,251 | (767,479,316) | (261,443,065) |

| 비지배주주와의 거래 | - | - | (124,621,750,000) | - | - | (124,621,750,000) | - | (124,621,750,000) |

| 종속기업의 배당금 지급 | - | - | - | - | - | - | (486,216,124) | (486,216,124) |

| 종속기업 유상증자 및 지분율변동효과 등 |

- | 6,650,134 | (11,110,262,057) | - | - | (11,103,611,923) | 39,149,476,194 | 28,045,864,271 |

| 2022.12.31(전기말) | 28,134,159,000 | 361,649,173,414 | (143,448,199,860) | 7,239,161,712 | 38,157,953,374 | 291,732,247,640 | 360,204,079,862 | 651,936,327,502 |

| 2023.01.01(당기초) |

28,134,159,000 | 361,649,173,414 | (143,448,199,860) | 7,239,161,712 | 38,157,953,374 | 291,732,247,640 | 360,204,079,862 | 651,936,327,502 |

| 총포괄이익: |

||||||||

| 당기순손실 | - | - | - | - | (8,431,247,322) | (8,431,247,322) | 2,871,333,671 | (5,559,913,651) |

| 기타포괄손익-공정가치측정 금융자산평가손익 |

- | - | - | 778,941,238 | - | 778,941,238 | - | 778,941,238 |

| 지분법자본변동 | - | - | - | (2,082,667,774) | - | (2,082,667,774) | (1,854,719,741) | (3,937,387,515) |

| 확정급여제도의 재측정요소 | - | - | - | - | (1,412,004,627) | (1,412,004,627) | (1,099,400,101) | (2,511,404,728) |

| 해외사업장환산차이 | - | - | - | 4,308,611,019 | - | 4,308,611,019 | 3,355,296,880 | 7,663,907,899 |

| 자본에 직접 반영된 소유주와의 거래: | ||||||||

| 전환사채의 행사 | 4,029,000 | 168,328,148 | - | - | - | 172,357,148 | - | 172,357,148 |

| 신주인수권부사채의 행사 | 19,033,500 | 844,971,457 | - | - | - | 864,004,957 | - | 864,004,957 |

| 주식선택권의 인식 | - | - | 197,608,060 | - | - | 197,608,060 | 276,339,614 | 473,947,674 |

| 주식선택권의 행사 | - | - | - | - | - | - | 202,897,518 | 202,897,518 |

| 주식선택권의 상실 | - | 273,617,187 | (129,910,518) | - | - | 143,706,669 | (272,497,815) | (128,791,146) |

| 종속기업의 배당금 지급 | - | - | - | - | - | - | (3,792,752,950) | (3,792,752,950) |

| 종속기업 유상증자 및 지분율변동효과 등 |

- | - | (4,891,699,885) | - | (32,804,036) | (4,924,503,921) | 15,096,339,503 | 10,171,835,582 |

| 2023.12.31(당기말) |

28,157,221,500 | 362,936,090,206 | (148,272,202,203) | 10,244,046,195 | 28,281,897,389 | 281,347,053,087 | 374,986,916,441 | 656,333,969,528 |

| "첨부된 주석은 본 연결재무제표의 일부입니다." |

| 연 결 현 금 흐 름 표 |

|

| 제 22 (당)기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 21 (전)기 2022년 01월 01일부터 2022년 12월 31일까지 |

|

| 주식회사 차바이오텍과 그 종속기업 | (단위 : 원) |

| 과 목 | 제 22 (당)기 |

제 21 (전)기 |

||

| 영업활동현금흐름 | 11,511,386,561 | (20,630,514,157) | ||

| 영업에서 창출된 현금흐름 | 10,721,660,914 | (3,099,125,107) | ||

| 당기순손실 | (5,559,913,651) | (69,659,072,395) | ||

| 당기순이익조정을 위한 가감 | 31,228,451,999 | 78,961,463,092 | ||

| 법인세비용 | 8,747,841,211 | (1,643,336,568) | ||

| 이자비용 | 29,100,774,812 | 20,867,654,879 | ||

| 기타매출원가(이자비용) | 181,965,523 | 194,571,419 | ||

| 기타매출원가(지분법손실) | 522,967,629 | 3,939,987,022 | ||

| 기타매출원가(당기손익-공정가치측정금융자산평가손실) | - | 3,286,601,600 | ||

| 급여 | 102,526,118 | 6,492,772,242 | ||

| 퇴직급여 | 3,574,908,513 | 4,908,752,614 | ||

| 장기종업원급여 | 269,471,653 | (16,343,046) | ||

| 주식보상비 | 190,947,615 | 484,602,955 | ||

| 반품보증비용 | 265,235,094 | 412,608,753 | ||

| 감가상각비 | 34,337,245,088 | 28,462,897,113 | ||

| 무형자산상각비 | 3,461,830,842 | 4,056,868,660 | ||

| 기타의대손상각비 | - | 6,592,554,248 | ||

| 대손상각비 | (30,675,135) | 440,182,527 | ||

| 외화환산손실 | 1,288,833,596 | 2,881,780,178 | ||

| 유형자산처분손실 | 56,508,252 | 185,586,399 | ||

| 유형자산폐기손실 | - | 7,099,329 | ||

| 유형자산손상차손 | 211,650,222 | - | ||

| 무형자산손상차손 | 241,972,773 | 329,002,478 | ||

| 재고자산폐기손실 | 1,120,808,426 | - | ||

| 재고자산평가손실 | 30,599,615 | 79,711,913 | ||

| 당기손익-공정가치측정금융자산 평가손실 | 206,221,013 | 6,504,187,467 | ||

| 파생상품평가손실 | 1,547,823,755 | - | ||

| 사채상환손실 | - | 86,375,640 | ||

| 관계기업의당기순손익에대한지분감소 | 56,697,315 | 779,824,127 | ||

| 소송충당부채전입액 | 7,609,908,350 | - | ||

| 잡손실 | 6,356,814 | 26,421,908 | ||

| 기타금융부채평가손실 | 172,429,642 | - | ||

| 종속/관계기업투자주식처분손실 | 308,472,523 | 13,488,838,274 | ||

| 종속/관계기업투자주식처분이익 | (26,992,267) | - | ||

| 유형자산처분이익 | (29,979,038) | (151,025,305) | ||

| 무형자산처분이익 | - | (179,999,000) | ||

| 당기손익-공정가치측정금융자산 처분이익 | - | (215,076,688) | ||

| 당기손익-공정가치측정금융자산 평가이익 | (1,258,148,507) | (70,293,507) | ||

| 관계기업의당기순손익에대한지분증가 | (2,875,217,953) | (10,290,816) | ||

| 외화환산이익 | (936,967,920) | (4,094,313,983) | ||

| 파생상품평가이익 | (6,455,432,122) | (9,384,966,381) | ||

| 사채상환이익 | (391,987,335) | (240,844,752) | ||

| 기타매출(지분법이익) | (6,461,393,633) | - | ||

| 기타매출(이자수익) | (77,508,944) | (40,045,190) | ||

| 기타매출(당기손익-공정가치측정금융자산평가이익) | (439,946,500) | - | ||

| 잡이익 | (544,489,535) | (222,781,111) | ||

| 이자수익 | (12,923,223,766) | (6,592,603,159) | ||

| 대손충당금환입 | (142,278,304) | (585,971,848) | ||

| 기타금융부채평가이익 | (27,502,430,694) | (2,099,527,299) | ||

| 채무조정이익 | (2,288,872,742) | - | ||

| 영업활동으로인한자산ㆍ부채의 변동 | (14,946,877,434) | (12,401,515,804) | ||

| 매출채권의 증가 | (2,932,880,882) | (1,687,483,273) | ||

| 기타유동채권의 증가 | (41,483,121,686) | (14,423,060,793) | ||

| 기타유동금융자산의 감소(증가) | 11,487,162 | (13,547,525) | ||

| 기타비유동금융자산의 증가 | (25,545,455) | (11,329,291) | ||

| 기타유동비금융자산의 감소 | 6,031,818,515 | 7,725,023,141 | ||

| 기타비유동채권의 감소(증가) | (15,111,651,784) | 12,194,797 | ||

| 기타비유동비금융자산의 증가 | (22,911,476,672) | (1,006,180,363) | ||

| 종속/관계기업투자주식의 감소 | 4,451,815,611 | 3,232,499,671 | ||

| 당기손익-공정가치측정금융자산의 감소(증가) | 1,126,145,978 | (513,129,321) | ||

| 재고자산의 증가 | (1,521,467,169) | (9,616,999,979) | ||

| 매입채무의 증가 | 27,403,436,458 | 25,884,023,695 | ||

| 기타유동채무의 증가(감소) | (38,199,903,075) | 8,165,177,215 | ||

| 기타유동금융부채의 감소 | (438,185,944) | (3,242,745,062) | ||

| 기타유동비금융부채의 증가(감소) | 2,855,146,132 | (25,723,896,250) | ||

| 기타비유동채무의 증가 | 53,726,814,323 | 271,145,534 | ||

| 기타비유동금융부채의 증가 | 20,000,000 | 442,179,214 | ||

| 기타비유동비금융부채의 증가 | 195,619,874 | 3,720,152,282 | ||

| 회원보증금의 감소 | (279,650,000) | (337,750,000) | ||

| 유동성충당부채의 증가 | 100,148,584 | 114,418,474 | ||

| 비유동충당부채의 증가(감소) | 16,793,386,622 | (1,974,436,710) | ||

| 기타영업자산부채의 감소(증가) | (460,431,358) | (110,522,614) | ||

| 퇴직금의 지급 | (2,372,206,775) | (2,927,616,309) | ||

| 관계사 전출입으로 인한 퇴직금 환입(지급) | (33,832,600) | 242,204,411 | ||

| 사외적립자산의 증가 | (1,810,927,292) | (586,372,748) | ||

| 장기종업원부채의 감소 | (81,416,001) | (35,464,000) | ||

| 이자수취 | 6,978,585,499 | 3,453,028,617 | ||

| 이자지급 | (2,189,150,025) | (4,132,642,353) | ||

| 배당금의 지급 | (1,506,858,176) | (1,231,216,250) | ||

| 법인세의 납부 | (2,492,851,651) | (15,620,559,064) | ||

| 투자활동현금흐름 | (83,720,546,792) | (95,616,228,810) | ||

| 자산취득과 관련된 정부보조금의 수취 | 54,720,463 | 8,868,293 | ||

| 투자활동-기타유동금융자산의 감소 | 263,938,386,085 | 94,649,810,728 | ||

| 투자활동-기타유동금융자산의 증가 | (283,756,115,023) | (163,209,135,824) | ||

| 투자활동-기타비유동금융자산의 감소 | 5,049,720,944 | 8,190,678,939 | ||

| 투자활동-기타비유동금융자산의 증가 | (2,166,919,594) | (424,555,475) | ||

| 투자활동-기타유동비금융자산의 증가 | (275,000,000) | (63,000,000) | ||

| 투자활동-기타유동채권의 감소 | 10,300,000,000 | 240,000,000 | ||

| 투자활동-기타유동채권의 증가 | (9,000,000,000) | - | ||

| 투자활동-기타비유동채권의 감소 | 3,484,803,923 | 454,052,854 | ||

| 투자활동-기타비유동채권의 증가 | (6,236,718,290) | (210,510,558) | ||

| 당기손익-공정가치측정금융자산의 처분 | 15,103,451,442 | 130,358,227,905 | ||

| 당기손익-공정가치측정금융자산의 취득 | (4,817,367,422) | (20,087,330,462) | ||

| 관계기업투자주식의 처분 | 1,830,422,317 | 2,668,652,929 | ||

| 관계기업투자주식의 취득 | (700,000,000) | (1,508,152,600) | ||

| 종속기업투자주식의 취득 | - | (21,265,745,003) | ||

| 유형자산의 처분 | 30,672,356 | 3,273,719,268 | ||

| 유형자산의 취득 | (70,364,519,049) | (120,355,003,286) | ||

| 무형자산의 취득 | (4,010,771,563) | (8,516,606,518) | ||

| 무형자산의 처분 | 943,898,214 | 180,000,000 | ||

| 임차보증금의 증가 | - | (200,000) | ||

| 사업양수도에 따른 현금유출 | (3,129,211,595) | - | ||

| 재무활동현금흐름 | 67,876,209,750 | 72,684,229,873 | ||

| 주식선택권의 행사 | 26,641,577,664 | 99,653,014 | ||

| 종속기업 유상증자 | 20,174,348,954 | 21,028,415,690 | ||

| 출자금의 납입 | (12,022,546,797) | - | ||

| 단기차입금의 상환 | (3,072,520,181) | (1,800,000,000) | ||

| 유동성장기차입금의 상환 | (9,227,150,188) | (18,414,947,564) | ||

| 장기차입금의 상환 | (26,108,200,000) | (89,543,000) | ||

| 단기차입금의 차입 | 15,373,473,500 | 4,218,288,400 | ||

| 장기차입금의 차입 | 70,157,670,343 | 82,049,072,358 | ||

| 자기주식의 취득 | (3,009,819,119) | - | ||

| 전환사채의 발행 | 14,791,348,828 | - | ||

| 파생상품금융부채의 증가 | 8,089,585,429 | - | ||

| 리스부채상환 | (8,422,008,930) | (10,117,459,025) | ||

| 전환사채의 상환 | (23,448,767,123) | - | ||

| 신주인수권부사채의 상환 | (2,230,050,000) | (4,289,250,000) | ||

| 기타재무활동으로 인한 현금유출입 | 189,267,370 | - | ||

| 현금및현금성자산에 대한 환율변동효과 | (1,575,397,269) | (12,355,323,477) | ||

| 현금및현금성자산의순증가 | (5,908,347,750) | (55,917,836,571) | ||

| 기초현금및현금성자산 | 66,602,751,769 | 122,520,588,340 | ||

| 기말현금및현금성자산 | 60,694,404,019 | 66,602,751,769 | ||

| "첨부된 주석은 본 연결재무제표의 일부입니다." |

2) 연결재무제표 주석

| 제 22 (당)기 2023년 1월 1일부터 2023년 12월 31일까지 |

| 제 21 (전)기 2022년 1월 1일부터 2022년 12월 31일까지 |

| 주식회사 차바이오텍과 그 종속기업 |

1. 지배기업의 개요

지배기업인 주식회사 차바이오텍(이하, "지배기업")은 2002년 11월 5일에 설립되었으며, 2005년 12월 27일 주식을 한국거래소가 개설한 코스닥시장에 등록하였습니다. 지배기업은 제대혈 보관, 줄기세포 연구 및 세포치료제 개발과 Anti-aging 관련 서비스 용역 그리고 해당 사업에서 축적한 Knowledge 등을 활용한 컨설팅 제공 등 관련 부대사업의 제공을 영위하고 있습니다.

한편, 지배기업의 설립 시 납입자본금은 450,000천원이었으나, 이후 수차례의 증자와합병 그리고 분할 등의 결과 당기말 현재 납입자본금은 28,157,221천원이며 주요주주현황은 다음과 같습니다.

| (단위 : 주) | ||

| 주주명 | 소유주식수 | 지분율 |

| 차광렬 | 3,432,348 | 6.09% |

| (주)케이에이치그린 | 5,637,224 | 10.01% |

| (학)성광학원 | 2,177,903 | 3.87% |

| 차원태 | 2,492,849 | 4.43% |

| 차원영 | 1,272,298 | 2.26% |

| 차원희 | 1,040,513 | 1.85% |

| 기타특수관계자 합계 | 1,642,930 | 2.92% |

| 기타주주 합계 | 38,618,378 | 68.58% |

| 합계 | 56,314,443 | 100.00% |

한편, 종속기업, 관계기업 및 공동지배기업 투자의 현황은 주석 4, 5 및 18에서 설명하고 있습니다.

2. 연결재무제표 작성기준

(1) 회계기준의 적용

지배기업 및 그 종속기업(이하, "연결실체")은 주식회사 등의 외부감사에 관한 법률 제5조 1항 1호에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 연결재무제표를 작성하였습니다.

연결실체의 연결재무제표는 2024년 2월 29일자 지배기업의 이사회에서 승인됐으며, 정기주주총회에서 수정승인 될 수 있습니다.

연결실체의 연결재무제표는 기업회계기준서 제1110호 '연결재무제표'에 따른 연결재무제표입니다.

(2) 측정기준

연결실체의 연결재무제표는 아래에서 열거하고 있는 연결재무상태표의 주요항목을 제외하고는 역사적원가를 기준으로 작성되었습니다.

- 공정가치로 측정되는 파생상품자산

- 공정가치로 측정되는 당기손익인식금융자산

- 공정가치로 측정되는 기타포괄손익인식금융자산

- 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 확정급여부채

(3) 기능통화와 표시통화

연결실체 내 개별기업의 재무제표는 각 개별기업의 영업활동이 이루어지는 주된 경제환경의 통화인 기능통화로 작성되고 있습니다. 연결실체의 연결재무제표는 보고기업인 지배기업의 기능통화 및 표시통화인 '원'화로 작성하여 보고하고 있습니다.

(4) 추정과 판단

한국채택국제회계기준에서는 연결재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 이러한 추정치와 실제결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

1) 경영진의 판단

연결재무제표에 인식된 금액에 유의한 영향을 미치는 회계정책의 적용과 관련된 주요한 경영진의 판단에 대한 정보는 다음의 주석사항에 포함되어 있습니다.

① 주석 4 : 연결여부에 대한 판단

지배기업의 경영진은 지배기업이 50% 미만의 의결권을 보유하고 있는 (주)CMG제약, (주)차케어스, (주)차백신연구소 및 2014솔리더스성장사다리스타트업펀드를 종속기업으로 판단하고 있습니다.

(주)CMG제약의 경우 지배기업은 25.84%의 의결권을 보유하고 있으나, 나머지 지분은 모두 1%미만의 소액주주들에 의하여 보유되고 있습니다. 지배기업의 경영진은 지배기업이 보유한 의결권의 절대적 규모 및 다른 주주들이 보유한 의결권의 상대적 규모와 다른 의결권 보유자의 주식분산정도(과거 3개년 주총 참석 주주 대비 지배기업의 지분율 비율이 61.06%~76.74% 등)에 근거하여 지배력을 보유하고 있다는 결론을 내렸습니다.

(주)차케어스의 경우 지배기업은 46.49%의 의결권을 보유하고 있으나, 관련활동을 지시하는 능력을 가지고 있는 주요경영진 및 이사회구성원의 과반수가 현재 또는 과거에 지배기업 또는 지배기업의 종속기업의 임직원이며, 지배기업이 자신의 효익을 위하여 유의적인 거래를 체결하도록 피투자자를 지시한 거래 사실을 근거하여 지배력을 보유하고 있다고 결론을 내렸습니다.

(주)차백신연구소의 경우 지배기업 및 지배기업의 종속기업은 39.21%의 의결권을 보유하고 있으나, 지배기업의 경영진은 지배기업이 보유한 의결권의 절대적 규모 및 다른 주주들이 보유한 의결권의 상대적규모와 다른 의결권 보유자의 주식분산정도(과거 3개년 주총참석주주 대비 지배기업의 지분율 비율이 67.23%~79.55% 등)에 근거하여 지배력을 보유하고 있다는 결론을 내렸습니다.

2014솔리더스성장사다리스타트업펀드의 경우 지배기업 및 지배기업의 종속기업은 2014솔리더스성장사다리스타트업펀드에 대한 의결권의 37.5%만을 보유하고 있으나, 지배기업의 종속기업인 (주)솔리더스인베스트먼트는 해당 펀드의 단독 업무집행사원으로서 조합규약에 따라 조합의 운영 및 투자의사결정 등 관련 활동을 수행하고 있음에 따라 피투자자에 대하여 지배력을 보유하고 있다는 결론을 내렸습니다.

② 주석 18 : 관계기업투자주식 - 유의적인 영향력을 행사하는지 여부

연결실체는 미래창조펀드IBKC-솔리더스 바이오세컨더리 투자조합과 KB-솔리더스 글로벌 헬스케어 펀드에 대한 의결권을 각각 10.00% 및 21.34% 보유하고 있으며, 지배기업의 종속기업은 각 조합에 대하여 업무집행사원으로 참여하고 있습니다. 업무집행사원의 경우 조합규약에 따라 조합의 운영 및 투자의사결정 등 관련 활동을 수행하고 있으므로 지분율에 무관하게 유의적인 영향력을 보유하고 있는 것으로 판단하고 있습니다.

③ 주석 9 : 금융자산에 대한 사업모형 평가 및 유의적 신용위험 증가 판단

금융자산의 분류 및 측정은 계약상 현금흐름 특성과 사업모형에 근거하여 이루어집니다. 사업모형은 특정 사업 목적을 이루기 위해 금융자산의 집합을 함께 관리하는 방식을 반영하는 수준에서 결정됩니다. 이러한 평가에는 모든 관련 증거를 반영한 판단을 포함하며, 이러한 관련 증거는 자산의 성과를 평가하고 측정하는 방식, 자산의 성과에 영향을 미치는 위험과 그러한 위험을 관리하는 방식 및 자산의 관리자에 대한보상방식을 포함하고 있습니다. 연결실체는 상각후원가나 기타포괄손익-공정가치로측정하는 금융자산이 만기 이전에 제거된 경우 그러한 매도 이유를 이해하고 그러한 이유가 해당 금융자산을 관리하는 사업모형의 목적과 일관되는지를 판단하기 위해 관찰하고 있습니다. 관찰은 남아있는 금융자산에 대한 사업모형이 적절한지 및 만약 적절하지 않다면 사업모형의 변경과 그에 따른 금융자산 분류의 전진적인 변경이 있었는지에 대한 연결실체의 지속적인 평가의 한 부분입니다.

한편, 연결실체는 금융상품의 최초 인식 후에 금융상품의 신용위험이 유의적으로 증가하지 않을 경우에는 12개월 기대신용손실에 해당하는 금액으로 손실충당금을 측정하나, 최초 인식 후에 금융상품의 신용위험이 유의적으로 증가한 경우 또는 손상된 자산에 대해서는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다. 기업회계기준서 제1109호는 어떤 것이 신용위험의 유의적인 증가를 구성하는지에 대해 정의하고 있지 아니합니다. 연결실체는 금융자산의 신용위험과 관련하여 연체일수가 180일을 초과하는 경우에 유의적으로 증가하여 손상인식이 필요하다고 판단하고 있습니다.

④ 전환우선주의 전환가능성

연결실체의 종속기업인 (주)차헬스케어는 2017년 중 비지배주주에게 전환청구기간 내에 전환되지 않을 경우 보통주로 자동 전환되는 전환우선주를 발행하였습니다. 동 우선주는 비참가적, 비누적적 우선주로서 보통주주와 동일하게 의결권 행사가 가능하며, 전환권과 잔여재산분배의 우선권이 있다는 점을 제외하고는 보통주와 동일한 조건입니다.

연결실체의 경영진은 당기말 현재 (주)차헬스케어가 누적 결손상태로서 향후 예측가능한 미래에 배당가능이익이 발생할 가능성이 희박하다고 판단하고 있으며, (주)차헬스케어를 청산할 계획이 없음에 따라, 전환우선주의 보통주로의 자동전환조건 고려시 비지배주주가 보유하고 있는 동 전환우선주는 실질적으로 보통주와 동일한 성격을 가지고 있다고 판단하고 있습니다. 이에 따라 당기순손익을 포함한 피투자기업의 자본변동의 각 구성요소를 우선주를 포함한 각 주주의 지분율에 비례하여 지배기업의 소유지분과 비지배지분으로 귀속시키고 있습니다.

2) 가정과 추정의 불확실성

다음 보고기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석사항에 포함되어 있습니다.

① 주석 11, 34 : 예상환불율의 추정

연결실체는 Bio-Insurance 수익인식과 관련하여 고객에게 통제가 이전 되었으나 고객의 변심과 건강악화 등의 사유로 계약이 취소되는 경우가 존재하고 있습니다. 연결실체는 환불이 예상되는 부분에 대하여는 수익을 인식하지 아니하고 환불될 것으로 예상되는 금액을 환불충당부채로 인식하고 있으며 고객으로부터 회수할 연결실체의 권리에 대하여 환불자산으로 인식하고 있습니다.

한편, 연결실체는 발생된 매출에 대하여 연도별 반품(환불)된 금액을 집계하여 예상반품(환불)율을 산정한 후 직전 4개년 단순평균 예상반품(환불)을 사용하여 환불부채를 추정하고 있습니다.

② 주석 15, 34 : 자가보험충당부채과 자가보험충당자산

당기말 현재 연결실체는 병원내 진료행위 및 병원직원의 업무와 관련된 발생이 예상되는 손해배상에 대하여 연결실체가 부담할 것으로 예상되는 금액을 합리적으로 추정하여 충당부채로 계상하고 있으며 연결실체가 가입한 보험으로 실제 부담하여야 할 금액과의 차이는 자가보험충당자산으로 각각 계상하고 있습니다.

② 주석 53 : 우발부채 - 자원의 유출 가능성과 금액에 대한 가정

당기말 현재 연결실체가 피고로서 진행 중에 있는 소송사건이 존재하나 해당 소송사건의 승패전망은 예측할 수 없어 자원의 유출가능성과 금액은 확정할 수 없습니다.

③ 주석 35 : 확정급여채무의 측정 - 주요 보험수리적 가정

연결실체는 확정급여형 퇴직급여제도를 운영하고 있습니다. 확정급여채무는 매 보고기간말에 보험수리적 평가를 수행하여 계산되며, 이러한 보험수리적 평가방법을 적용하기 위해서는 할인율, 기대임금상승률, 사망률 등에 대한 가정을 추정하는 것이 필요합니다. 퇴직급여제도는 장기간이라는 성격으로 인하여 이러한 추정에 중요한 불확실성을 포함하고 있습니다. 당기말과 전기말 현재 확정급여형 퇴직급여채무는 18,323,544천원과 13,622,679천원입니다.

④ 주석 44 : 법인세비용 - 이연법인세자산의 실현가능성에 대한 가정

연결실체는 이연법인세자산으로 인한 혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 높은 경우에 이연법인세자산을 인식하고 있습니다.

3) 공정가치의 측정

연결실체의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치측정을 요구하고 있는 바, 연결실체의 유의적인 공정가치의 평가 결과는 지배기업의 재무담당임원에게 직접 보고되어 관리되고 있습니다.

한편, 자산이나 부채의 공정가치를 측정하는 경우, 연결실체는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

수준 1: 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않 은 공시가격

수준 2: 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으 로 관측가능한 투입변수

수준 3: 자산이나 부채에 대한 관측가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계내에서 다른 수준으로 분류되는 경우, 연결실체는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 정보는 아래 주석에 포함되어 있습니다.

① 주석 21 : 투자부동산

② 주석 41 : 주식기준보상

③ 주석 50 : 금융상품의 범주별 분류 및 공정가치

3. 유의적인 회계정책

연결실체가 한국채택국제회계기준에 따른 연결재무제표 작성에 적용한 유의적인 회계정책은 아래 기술되어 있으며, 당기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 연결

① 사업결합

사업결합은 동일지배 하에 있는 기업실체나 사업에 대한 결합을 제외하고 취득법을 적용하여 회계처리하고 있습니다.

이전대가는 일반적으로 식별가능한 취득 순자산을 공정가치로 측정하는 것과 동일하게 공정가치로 측정하고 있습니다. 사업결합의 결과 영업권이 발생되면 매년 손상검사를 수행하고 있으며, 염가매수차익이 발생되면 즉시 당기손익으로 인식하고 있습니다. 취득관련 원가는 기업회계기준서 제1032호와 기업회계기준서 제1109호에 따라인식하는 채무증권과 지분증권의 발행원가를 제외하고, 원가가 발생하고 용역을 제공받은 기간에 비용으로 회계처리하고 있습니다.

이전대가는 기존관계의 정산과 관련된 금액을 포함하고 있지 않으며, 기존관계의 정산금액은 일반적으로 당기손익으로 인식하고 있습니다.

조건부대가는 취득일에 공정가치로 측정되고 있습니다. 자본으로 분류되는 조건부대가는 재측정하지 않으며, 그 후속 정산은 자본 내에서 회계처리하고 있습니다. 조건부대가가 자본으로 분류되지 않는 경우, 후속적으로 조건부대가의 공정가치 변동을 인식하여 당기손익으로 처리하고 있습니다.

피취득자의 종업원이 보유하고 있는 보상과 교환된 취득자의 주식기준보상의 경우, 취득자의 대체보상에 대한 시장기준 측정치의 전부 또는 일부는 사업결합의 이전대가 측정에 포함되고 있습니다. 피취득자에 대한 이전대가의 일부인 대체보상 부분과 사업결합 후 근무용역에 대한 보수 부분은 피취득자의 보상에 대한 시장기준측정치와 사업결합 전 근무용역에 대한 대체 보상액을 비교하여 결정되고 있습니다.

② 비지배지분

비지배지분은 취득일에 피취득자의 식별가능한 순자산에 대해 인식한 금액 중 현재의 지분상품의 비례적 몫으로 측정하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

③ 종속기업

종속기업은 연결실체에 의해 지배되는 기업입니다. 연결실체는 피투자기업에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자기업에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 피투자기업을 지배합니다. 종속기업의 재무제표는 지배기업이 종속기업에 대한 지배력을 획득하는 날부터 지배력을 상실할 때까지 연결재무제표에 포함됩니다.

④ 지배력의 상실

지배기업이 종속기업에 대한 지배력을 상실한다면, 연결재무상태표에서 종전의 종속기업에 대한 자산과 부채를 제거하고 종전의 지배지분에 귀속되는 지배력 상실 관련 손익을 인식합니다. 종속기업에 대한 잔존 투자는 지배력을 상실한 때의 공정가치로 인식합니다.

⑤ 지분법피투자기업에 대한 지분

연결실체의 지분법피투자기업에 대한 지분은 관계기업과 공동기업의 지분으로 구성되어 있습니다.

관계기업은 연결실체가 재무정책 및 영업정책에 대한 유의적인 영향력을 보유하고 있으나 지배하거나 공동지배하지 않는 기업입니다. 공동기업은 연결실체가 약정의 자산에 대한 권리와 부채에 대한 의무를 보유하는 것이 아니라 약정의 순자산에 대한권리를 보유하고 있는 기업입니다.

관계기업과 공동기업에 대한 투자지분은 최초에 거래원가를 포함하여 원가로 인식하고, 취득 후에는 지분법을 사용하여 회계처리하고 있습니다. 즉, 취득일 이후에 발생한 피투자자의 당기순손익 및 기타포괄손익 중 연결실체의 지분에 해당하는 금액을 장부금액에 가감하고, 피투자자에게 받은 분배액은 투자지분의 장부금액에서 차감하고 있습니다.

⑥ 내부거래제거

연결실체내의 거래, 이와 관련된 잔액, 수익과 비용, 미실현손익은 연결재무제표 작성시 모두 제거하고 있습니다. 한편, 연결실체는 지분법피투자기업과의 거래에서 발생한 미실현이익 중 연결실체의 몫은 제거하고 있으며, 미실현손실은 자산손상의 증거가 없다면 미실현이익과 동일한 방식으로 제거하고 있습니다.

(2) 중단영업

연결실체는 별도의 사업계열이나 영업지역을 처분하거나 매각예정분류기준을 충족하는 경우 또는 매각만을 목적으로 취득한 종속기업을 중단영업으로 분류하고 있습니다. 중단영업이 있는 경우, 연결포괄손익계산서에 비교 표시되는 기간의 기초부터 영업이 중단된 것처럼 재작성하고 있습니다.

(3) 현금및현금성자산

연결실체는 취득일로부터 만기일이 3개월 이내인 투자자산을 현금및현금성자산으로분류하고 있습니다. 지분상품은 현금성자산에서 제외하고 있습니다.

(4) 재고자산

재고자산의 단위원가는 월총평균법(미착품은 개별법)으로 결정하고 있으며, 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다. 제품이나 재공품의 원가에 포함되는 고정제조간접원가는생산설비의 실제조업도에 기초하여 배부하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(5) 비파생금융자산

① 인식 및 최초 측정

매출채권과 발행 채무증권은 발행되는 시점에 최초로 인식됩니다. 다른 금융상품과 금융부채는 연결실체가 금융상품의 계약당사자가 되는 때에만 인식됩니다.

유의적인 금융요소를 포함하지 않는 매출채권을 제외하고는, 최초 인식시점에 금융자산이나 금융부채를 공정가치로 측정하며, 당기손익-공정가치측정 금융자산 또는 당기손익-공정가치측정 금융부채가 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가감합니다. 유의적인 금융요소를 포함하지 않는 매출채권은 최초에 거래 가격으로 측정합니다.

② 분류 및 후속측정

최초 인식시점에 금융자산은 상각후원가, 기타포괄손익-공정가치측정 채무상품, 기타포괄손익-공정가치측정지분상품 또는 당기손익-공정가치측정 금융자산로 측정되도록 분류합니다.

금융자산은 연결실체가 금융자산을 관리하는 사업모형을 변경하지 않는 한 최초 인식 후에 재분류되지 않으며, 이 경우 영향 받는 모든 금융자산은 사업모형의 변경 이후 첫 번째 보고기간의 첫 번째 날에 재분류됩니다.

금융자산이 다음 두가지 조건을 모두 만족하고, 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형하에서 보유

- 금융자산의 계약조건에 따라 특정일에 원금과 원금잔액에 대한 이자지급만으로 구성되어 있는 현금흐름이 발생

채무상품이 다음 두 가지 조건을 충족하고 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유

- 금융자산의 계약조건에 따라 특정일에 원리금 지급만으로 구성되어 있는 현금흐름이 발생

단기매매를 위해 보유하는 것이 아닌 지분상품의 최초 인식시에 연결실체는 투자자산의 공정가치의 후속적인 변동을 기타포괄손익으로 표시하도록 선택할 수 있으나, 한번 선택하면 이를 취소할 수 없습니다. 한편, 이러한 선택은 투자자산별로 이루어집니다.

상기에서 설명된 상각후원가나 기타포괄손익-공정가치로 측정되지 않는 모든 금융자산은 당기손익-공정가치로 측정됩니다. 이러한 금융자산은 모든 파생금융자산을 포함합니다. 최초 인식시점에 연결실체는 상각후원가나 기타포괄손익-당기손익으로측정되는 금융자산을 당기손익-공정가치 측정항목으로 지정한다면 회계불일치를 제거하거나 유의적으로 줄이는 경우에는 해당 금융자산을 당기손익-공정가치 측정 항목으로 지정할 수 있습니다. 다만 한번 지정하면 이를 취소할 수 없습니다.

연결실체는 사업이 관리되는 방식과 경영진에게 정보가 제공되는 방식을 가장 잘 반영하기 때문에 금융자산의 포트폴리오 수준에서 보유되는 사업모형 목적을 평가합니다.

그러한 정보는 다음을 고려합니다.

- 포트폴리오에 대해 명시된 회계정책과 목적 및 실제 이러한 정책의 운영

- 사업모형에서 보유하는 금융자산의 성과를 평가하고, 그 평가내용을 주요 경영진에게 보고하는 방식

- 사업모형(그리고 사업모형에서 보유하는 금융자산)의 성과에 영향을 미치는 위험과 그 위험을 관리하는 방식

- 경영진에 대한 보상방식(예: 관리하는 자산의 공정가치에 기초하여 보상하는지 아니면 수취하는 계약상 현금흐름에 기초하여 보상하는지)

- 과거기간 금융자산의 매도의 빈도, 금액, 시기, 이유, 미래의 매도활동에 대한 예상

이러한 목적을 위해 제거요건을 충족하지 않는 거래에서 제 3자에게 금융자산을 이전하는 거래는 매도로 간주되지 않습니다.

단기매매의 정의를 충족하거나 포트폴리오의 성과가 공정가치 기준으로 평가되는 금융자산 포트폴리오는 당기손익-공정가치로 측정됩니다.

원금은 금융자산의 최초 인식시점의 공정가치로 정의됩니다. 이자는 화폐의 시간가치에 대한 대가, 특정기간에 원금 잔액과 관련된 신용위험에 대한 대가, 그 밖에 기본적인 대여위험과 원가에 대한 대가(예: 유동성위험과 운영 원가)뿐 만 아니라 이윤으로 구성됩니다.

계약상 현금흐름이 원금과 이자에 대한 지급만으로 이루어져 있는지를 평가할 때, 연결실체는 해당 상품의 계약조건을 고려합니다. 금융자산이 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건을 포함하고 있다면, 그 계약 조건 때문에 해당 금융상품의 존속기간에 걸쳐 생길 수 있는 계약상 현금흐름이 원리금 지급만으로 구성되는지를 판단해야 합니다.

이를 평가할 때 지배기업은 다음을 고려합니다.

- 현금흐름의 금액이나 시기를 변경시키는 조건부 상황

- 변동 이자율 특성을 포함하여 계약상 액면 이자율을 조정하는 조항

- 중도상환특성과 만기연장특성

- 특정 자산으로부터 발생하는 현금흐름에 대한 지배기업의 청구권을 제한하는 계약조건

중도상환금액이 실질적으로 미상환된 원금과 잔여원금에 대한 이자를 나타내고, 계약의 조기청산에 대한 합리적인 추가 보상을 포함하고 있다면, 조기상환특성은 특정일에 원금과 이자를 지급하는 조건과 일치합니다.

또한, 계약상 액면금액을 유의적으로 할인하거나 할증하여 취득한 금융자산에 대해서, 중도상환금액이 실질적으로 계약상 액면금액과 계약상 이자 발생액(그러나 미지급된)을 나타내며(이 경우 계약의 조기 청산에 대한 합리적인 추가 보상이 포함될 수 있는), 중도상환특성이 금융자산의 최초 인식시점에 해당 특성의 공정가치가 경미한경우에는 이러한 조건을 충족한다고 판단합니다.

다음 회계정책은 금융자산의 후속측정에 적용합니다.

| 당기손익-공정가치로 측정하는 금융자산 | 이러한 자산은 후속적으로 공정가치로 평가합니다. 이자 혹은 배당금 수익을 포함한 순손익은 당기손익으로 인식합니다. |