|

|

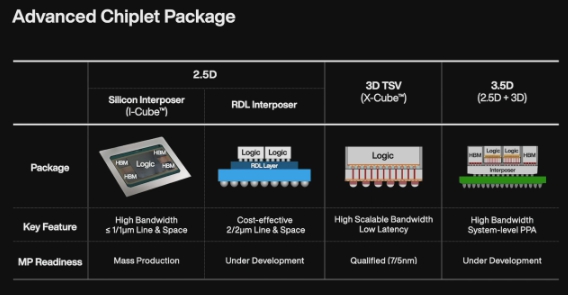

advanced chiplet package |

주주총회소집공고

| 2024 년 3 월 14 일 | ||

| 회 사 명 : | 코스텍시스템(주) | |

| 대 표 이 사 : | 배준호 | |

| 본 점 소 재 지 : | 경기도 평택시 서탄면 방꼬지길 231 | |

| (전 화) 031-646-1500 | ||

| (홈페이지)http://kosteks.com | ||

| 작 성 책 임 자 : | (직 책)전무 | (성 명)김용섭 |

| (전 화)031-646-1585 | ||

주주총회 소집공고

| (제 24기 정기) |

주주님의 깊은 관심과 성원에 감사 드립니다.

당사는 상법 제 365조에 의거하여 아래와 같이 정기주주총회를 개최하오니, 참석하여 주시기 바랍니다.

- 아 래 -

1. 일 시 : 2024년 3월 29일 오전 11시 00분

2. 장 소 : 경기도 평택시 서탄면 방꼬지길 231, 코스텍시스템(주) 3층 대회의실

3. 회의의 목적사항 :

가. 보고사항

1) 감사보고

2) 영업보고

나. 부의안건

제 1호 의안 : 제 24기 재무제표 승인의 건

제 2호 의안 : 이사 보수 한도액 승인의 건

제 3호 의안 : 감사 보수 한도액 승인의 건

제 4호 의안 : 주식매수선택권 부여의 건

4. 경영참고사항 비치

상법 제542조의 4에 의거 경영참고사항을 우리 회사의 본점, 금융위원회, 한국거래소 및 한국 예탁결제원 증권대행부에 비치하오니, 참고 하시기 바랍니다.

5. 전자증권제도 시행에 따른 실물증권 보유자의 권리 보호에 관한 사항

2019년 9월 16일부터 전자증권제도가 시행되어 실물증권은 효력이 상실되었으며, 한국예탁결제원의 특별계좌(명부)주주로 전자등록되어 권리행사 등이 제한 됩니다. 따라서 보유중인 실물증권을 한국예탁결제원 증권대행부에 전자등록으로 전환 하시길 바랍니다.

6. 주주총회 참석 시 준비물

-직접행사 : 주총 참석장, 신분증

-대리행사 : 주총 참석장, 위임장(주주와 대리인의 인적상항 기재, 인감날인),대리인신분증

2024년 03월 14일

경기도 평택시 서탄면 방꼬지길 231

코 스 텍 시 스 템 주 식 회 사

대표이사 배 준 호 (직인생략)

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 |

|---|---|---|---|

| 한관영 (출석률: 100%) |

|||

| 찬 반 여 부 | |||

| 1 | 2024-02-28 | 제24기 정기주주총회 소집결의의 건 | 찬성 |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| 감사인 선임 위원회 | 한관영 김성동 변현수 정시몬 김기수 |

2024-01-29 | 외부감사인(회계법인) 선임의 건 | 가결 |

2. 사외이사 등의 보수현황

| (단위 : 원) |

| 구 분 | 인원수 | 주총승인금액 | 지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외이사 | 1 | - | - | - | 주주총회 승인 전 |

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| - | - | - | - | - |

III. 경영참고사항

1. 사업의 개요

당사는 2000년에 설립된 이래 반도체 및 디스플레이 분야에서 사업을 진행하고 있으며, 주력 제품으로는 반도체 제조 라인에서 Wafer 이송 장비인 Vacuum cluster system을 비롯하여 , 신개념의 반도체인 AI반도체인 HBM (고대역폭 메모리), 3D IC, 팬아웃 WLP , 스마트폰 카메라용 CIS 등의 제조 시 핵심인 Wafer Bonding 공정을 수행하는 장비, 전력반도체용 Sinter Bonder, 그리고 Micro LED 전사접합 장비를 개발, 공급하고 있습니다. 주 고객사는 삼성전자, SK하이닉스, 서울반도체 등의 반도체 제조사와 Micro LED디스플레이 제조사, 반도체 공정장비 회사인 원익IPS, TEL, 유진테크, 알박코리아입니다

가. 업계의 현황

1) 반도체 장비산업과 마이크로 LED 디스플레이 산업의 특성

(1) 반도체 산업

반도체 산업은 전자, 정보통신, 자동차, 기계, 항공우주 등 차세대 제품에 대한 기술적 파급효과가 큰 첨단 고부가가치 산업으로서 기술혁신이 급속도로 진행되고 있는 산업입니다. 이에 따라 반도체 산업의 제품은 수명주기가 짧은 특징이 있으며, 매년 대규모 설비투자와 연구개발투자가 소요되는 High-risk High-return 산업이기도 합니다.

반도체 장비 산업 또한 수명주기가 짧은 지식 집약적 고부가가치 산업으로 시장 진입 결정이 매우 중요하고, 한 세대 장비기술이 완전히 성숙되기 전에 다음 세대의 장비기술로 전환되는 속도가 빠른 산업입니다. 반도체 장비 제조는 전자/전기 공학, 화학, 물리학, 광학, 정밀가공 기술, 기계 설계, 시뮬레이션, 소프트웨어 등 다양한 최첨단 기술의 총합으로 가능한 것이므로 광범위한 주변 기술의 동반 발전 없이는 불가능한 종합적이고 파급력이 큰 산업입니다.

또한 장치산업의 특징상 고가의 장비라서, 시장에서 검증된 제품 또는 선진국 제품을 구매하고자 하는 경향이 강하기 때문에 신규로 진입하는 장비 기업에게는 신뢰성 문제 등으로 인해 진입장벽이 매우 높은 산업입니다.

반도체 장비는 전공정 장비와 후공정 장비로 나뉘어집니다. 전공정(Fab) 장비에는 노광, 식각(Etcher), CMP, 세정, 열처리, 불순물 주입, 박막 증착(CVD, Sputter, PVD) 등이 있고, 후공정(패키징) 장비에는 그라인딩, 웨이퍼 절단기, 칩 본더, 몰딩, 마킹, 싱귤레이션, 테스트/검사 등의 장비 등이 있습니다.

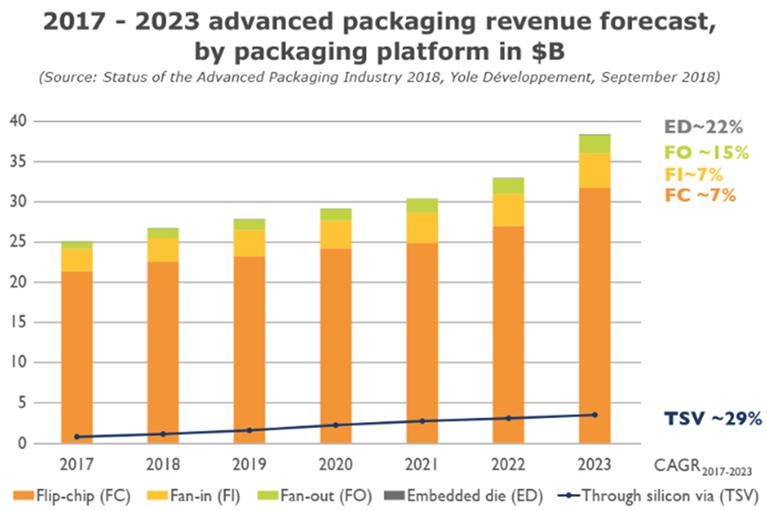

차세대 패키징 기술이라고 불리우는 TSV, Fan-out 웨이퍼 레벨 패키징, 2.5D / 3D System in Package, 이종 통합/접합(Heterogeneous Integration) 등 패키징 분야가 고성능화, 슬림화 및 고부가가치화 되고 있습니다. 반도체 전방산업인 스마트폰, 네트워크, 자율주행/전기차, 사물인터넷, AI, 빅데이타 수요가 증가하면서 고성능 패키징 수요가 급증하고 있습니다.

|

|

advanced chiplet package |

2019년 일본의 수출규제강화조치로 보호무역에 대응하기 위하여 정부는 소재-부품-장비(소부장) 산업경쟁력 강화를 위한 소부장 특별법을 제정/입법화 하였고 세계적인 수준의 소부장 전문기업 육성, 국산화 및 경쟁력 강화를 위하여 전방위적인 정부지원 정책을 수립하고 정책 추진중에 있습니다. 그 예로 대규모 반도체 Fab과 소부장 기업을 연계. 집적화하기 위하여 용인에 소부장 특화단지/클러스터를 지정하여 2021년 공사를 착공하였습니다.

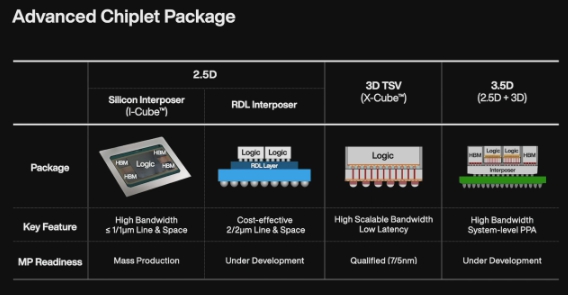

반도체 장비 국산화율은 20% 정도에 불과하여 국산화의 필요성이 있습니다.

2021년 반도체 장비 수입액은 250억달러(32.5조원)이고, 장비 수출금액은 70억달러(9.1조원)입니다. 당사의 품목인 반도체 웨이퍼 이송장치인 Vacuum Cluster Tool System과 EFEM은 아래 메모리 Fab 장비(전공정장비) 대부분에서 연결되어 사용됩니다. 웨이퍼본딩/디본딩 장비는 후공정에서 사용됩니다

|

|

한국의 반도체장비 수출입 추이 |

(2) 디스플레이 산업

마이크로 LED 디스플레이는 100um이하의 초소형 LED를 서브픽셀 광원으로 사용하는 차세대 자체 발광 디스플레이입니다.

마이크로 LED 디스플레이는 이론적으로 3,000ppi 이상의 고해상도 구현이 가능하며 높은 휘도와 빠른 응답속도, 우수한 명암비, 높은 색재현율, 긴 수명 등의 장점이 있습니다. 패널의 크기와 형태에 구애받지 않아 플렉서블 디스플레이 구현이 가능해 웨어러블 디바이스와 AR, VR, 스마트워치, 스마트폰에 탑재되는 소형 디스플레이부터 75인치~90인치 TV 및 100인치 이상의 초대형 공공 디스플레이에도 적용될 것으로 기대를 모으고 있습니다.

마이크로 LED 디스플레이는 스위칭 구동부 기판상(TFT, CMOS, PCB)에 적색(Red), 녹색(Green), 청색(Blue) 마이크로 LED Chip을 전사/본딩 장비를 통하여 전사/접합을 하여 디스플레이를 구현하는 구조입니다. 마이크로 LED 디스플레이는 크기가 작은 수백만 개 이상의 마이크로 LED Chip들을 스위칭 구동부 기판상에 정밀하고 빠른 속도로 전사를 해야 하므로 정밀한 전사/본딩 기술이 필요합니다. 현재, 삼성전자, LG디스플레이, 서울바이오시스, 루멘스, LC Square 등의 기업이 마이크로 LED 디스플레이 제조 개발 라인을 구축하여 양산 기술을 개발, 준비 중에 있습니다.

2) 주요 목표 시장

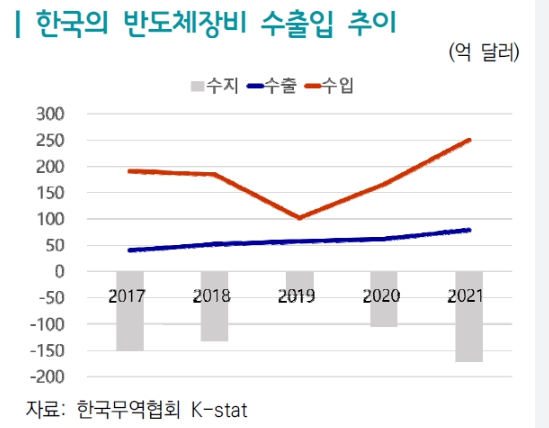

당사의 첫 번째 제품은 CVD, ALD, Dry Etcher, Sputter 등 반도체 전공정장비에 연결되어 반도체 웨이퍼를 공정 챔버에 Loading 및 Unloading하는 진공 로봇을 포함한 Vacuum Cluster System과 대기압 로봇을 포함한 EFEM(Front-End Equipment Module)이고 수요처는 반도체 전공정장비 업체입니다.

두 번째 제품은 반도체 차세대 패키징 공정 기술인 TSV(Through Silicon Via)와 Fan-out WLP 분야에서 필요한 Temporary Wafer Bonder & De-bonder와 Chip to Wafer Hybrid Bonder 장비이고 수요처는 DRAM 3D IC인 HBM(High Bandwidth Memory) 제조 공급업체인 삼성전자, SK하이닉스 등 종합반도체회사(IDM: Integrated Device Manufacturer)와 앰코, 네패스, LB세미콘 등 차세대 패키지 제조업체들입니다.

세 번째 제품은 파워반도체의 SiC칩과 웨이퍼간 고온접합을 위한 Sinter Bonder이며, 파워반도체 분야 제조사에 공급가능하다

네 번째 제품은 마이크로 LED 디스플레이 제조 공정에서 필요한 1, 2차 전사 장비와 3차 접합장비인 Thermal Compression Bonder와 Laser Compression Bonder 장비이고 수요처는 삼성전자, LG디스플레이, 서울바이오시스, 루멘스 등 마이크로 LED 디스플레이 제조업체들입니다.

3) 수요 변동 원인

반도체 장비 산업은 전방산업인 DRAM, 3D NAND, 시스템 반도체 등 반도체 소자 산업과 및 반도체 패키지 및 테스트 등 반도체 OSAT(Outsourced Semiconductor Assembly and Test) 산업의 경기에 영향을 받으며, 반도체 소자업체와 OSAT업체의 전방산업인 스마트폰, 서버, 전기/자율자동차, PC, 인공지능(AI), 빅데이터 시장에 영향을 받습니다. 스마트폰, 서버, 전기/자율자동차, PC 산업의 세계 시장 경기가 호황이 되면 메모리 반도체 및 시스템 반도체 생산 및 수출의 증가로 반도체 소자 업체와 OSAT 업체들은 설비투자를 확대하게 됩니다.

반도체 장비 산업의 성장 진폭은 반도체 소자 및 OSAT 산업의 경기 진폭보다 더 크게 나타나고, 불경기 시에는 그 타격이 반도체 소자 및 OSAT 업체에 비하여 상대적으로 큽니다. 즉, 반도체 장비 산업은 국내, 세계 스마트폰, 서버, 전기/자율자동차, PC 시장의 경기 변동에 따른 경영실적의 변동성이 반도체 소자 및 OSAT 산업은 물론 기타 다른 산업에 비하여 상대적으로 매우 큰 산업입니다.

반도체 기술의 발전속도 및 반도체 세대 교체가 주기적으로 진행되므로 반도체 장비의 평균 수명은 약 3~5년 정도이며, 지속적으로 차세대 디바이스와 패키지의 생산에 신기술이 적용된 장비의 개발이 필요합니다. 지속적인 발전과 생존을 위해서는 반도체 장비 업체들은 끊임없이 R&D 투자를 하여 다음 세대에서 필요로 하는 장비 개발을 하여 준비를 해야 합니다. 반도체 장비 산업은 막대한 R&D 비용이 소요되지만 영업이익률이 상당히 높은 고부가가치 산업입니다.

4) 국내외 규제 환경

반도체 장비산업은 일반 소비자를 대상으로 하는 소비성 제품이 아닌 특정 고객에게 특정한 제품사양으로 제조하여 판매하는 특징이 있어서 정부의 규제 및 관계 법령에 의한 특별한 규제를 받지 않습니다. 오히려, 2019년 일본의 수출규제강화조치로 소부장 산업 육성을 위하여 정부는 소부장 지원 특별법을 입법화하여 반도체 소재-부품-장비 산업을 지원하고 있습니다.

바이든 정부 출범 후 중국 견제 정책과 첨단 기술 제조 기반이 미국에 없는 것에 대하여 안보 위협으로 판단하고 자국 중심의 반도체 공급망 재편 정책을 추진하고 있습니다. 미국이 보유하고 있지 않은 한국, 대만, 일본의 최첨단 반도체 기술 업체들에 대하여 위험요소로 판단하고 있습니다. 이러한 미국의 정책은 국내 반도체 기업들에게는 미국에 반도체 생산 공장을 지어야 되는 경우 등 경영 불확실성으로 작용할 수 있습니다.

나. 회사의 현황

1) 영업개황 및 사업부문의 구분

당사는 2000년 4월 11일 경기도 성남시에 본점을 두고 사업을 개시하였습니다. 설립자 및 창립 구성원들의 경험과 경력을 바탕으로 지속적인 연구 개발과 제품 공급을 통하여 회사 성장 및 시장에서 고객을 확보하고 있으며, 최근에는 반도체 칩을 적층하는 공정인 Hybrid bonding 장비와 Micro LED 전사장비의 기술력 제고에 힘쓰고 있습니다

[설립기]

회사설립 초기, 2001년에는 웨이퍼 이송장비인 Vacuum Cluster System을 국내 최초로 개발하여 판매를 시작하였으며, 2004년에는 OLED Encapsulation system 을 개발, 판매 하였고, 2006년에는 지금의 경기도 평택에 공장을 준공하여 이전하였습니다

[도입기 및 기반 구축기]

2011부터 반도체본딩 장비를 하이닉스와 개발을 시작하였고 2015년에는 삼성전자의 LED TBDB 공정을 수행하였으며, 반도체 Vacuum cluster tool을 1000 대 이상 판매 하였습니다. 국책 사업인 ATC 과제의 사업자로 선정되어 고성능의 웨이퍼 이송장비,Robot을 개발 하였습니다. 2018년에는 반도체 Fan-Out 패기징용 TBDB 양산 장비, 2019년에는 Micro-LED 디스플레이용 전사장비를 공급 시작 하였습니다. 이 시기는 회사의 중장기 발전과 시장성에 주목하여 당사가 필요로 하는 기술 습득 및 축적하는 시기로 시장성 있는 사업을 발굴, 도입하고 기술적 기반을 마련한 기간입니다

[성장기]

2020년에는 SK 하이닉스 표준 EFEM (Equipment Front End Module) 공급사로 선정되었으며, 현재까지 Vacuum Cluster System 기준 1400대 이상 공급 실적을 기록하였습니다. 로봇 분야에서도 TAZMO(사) 와 전략적 업무 협약을 통한 국내 Agency 역할을 하여 EFEM 및 Cluster tool의 Vertical Streamline 체계를 구축하였습니다. 마이크로 LED 전사장비 분야에서는 삼성전자, 서울바이오시스 및 LC스퀘어로부터 장비를 수주하여 고부가가치 사업영역으로 확대를 하고 있으며, 반도체 웨이퍼 본더 분야에서도 장비성능 향상과 활발한 마케팅으로 본격적인 도약을 준비하고 있습니다

2) 공시대상 사업부문의 구분

(1) 반도체 웨이퍼 이송장비

- Cluster Tool System

Cluster Tool System은 반도체 공정장비(Process Module)와 연결되는 장치이며, EFEM (Equipment Front End Module)내 대기로봇이 진공챔버로

웨이퍼를 반송시키면 진공챔버 내 진공로봇이 공정장비로 웨이퍼를 반송시키는 Tool Automation System 입니다. 당사는 4각 Vacuum Transfer Module(TM)을 시작으로 6각 Twin, In-Line 타입의 Cluster Tool, Tandem형 Vacuum Transfer Module(TM) 등 다양한 Model의 제품을 공급하고 있습니다. Cluster Tool System은 EFEM, LPM, 대기로봇, Aligner, EFEM Software, Load Lock Chamber, Vacuum Transfer Module 등으로 구성되어 있습니다. 당사의 Cluster Tool System은 고객의 요구사양에 맞는 맞춤형 System을 구성함으로써 공정 효율성을 극대화 하였습니다

|

|

반도체 웨이퍼 이송장비 |

- EFEM (Equipment Front End Module)

EFEM(Equipment Front End Module)은 대기압 상태에서 웨이퍼를 반송하는 이송장치입니다. 구성 Module로는 Load Port Module, ATM Robot, Aligner, EFEM Software등으로 구성되어 있습니다. EFEM 종류는 Load Port Module의 수량과 대기 로봇의 주행 타입에 따라 구분되며, Load Port Module 수량은 일반적으로 Process Module의 Process time 및 고객 사양에 따라 정해집니다. 그리고 EFEM 내부 고 청정도를 유지하기 위해 차압 유지 기능이 적용되어 있습니다. 이는 EFEM 내부압력이 외기압력보다 높게 설정되어 외부로부터 Particle(먼지입자) 유입을 차단하는 기능을 가집니다. 당사의 EFEM 주요 특징은 SEMI 규정 및 Process Module 간 Interface 표준에 준하여 설계 되어 고객의 요구사양에 유연하게 대응할 수 있습니다. 특히, 최근에는 반도체 Wafer 이송을 주로 담당하는 전공정 EFEM 외에도 FoPLP, TSV(TC Bonder), 검사, 계측 등의 후공정 EFEM까지 영역을 확대하고 있습니다.

- LPM (Load Port Module)

LPM(Load Port Module)은 반도체 제조용 웨이퍼를 담아두는 FOUP(Front Opening Universal Pod) 도어(Door)를 열거나 닫으면서 웨이퍼가 반송될 수 있도록 해주는 장치입니다. 구동은 Stage, Door Trans, Z-Axis 동작으로 이루어지며 FOUP 내부에웨이퍼 정보(개수, 틀어짐, 겹침)를 확인하기 위해서 FOUP 도어를 개방하면서 Mapping을 실시하고 있습니다

|

|

lpm |

- 반도체 웨이퍼 본더, 디본더

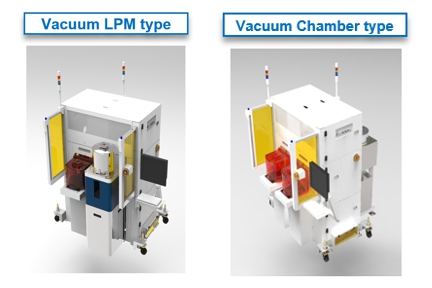

반도체 웨이퍼 본더는 반도체 웨이퍼를 개개의 칩으로 잘라낸 후 패키징하지 않고 칩을 웨이퍼에서 직접 패키징하는 웨이퍼 레벨 패키징에서 사용되는 장비입니다. 두 개의 웨이퍼를 접합하는 웨이퍼 본더는 Permanent 웨이퍼 본더와 Temporary 웨이퍼 본더로 구분됩니다

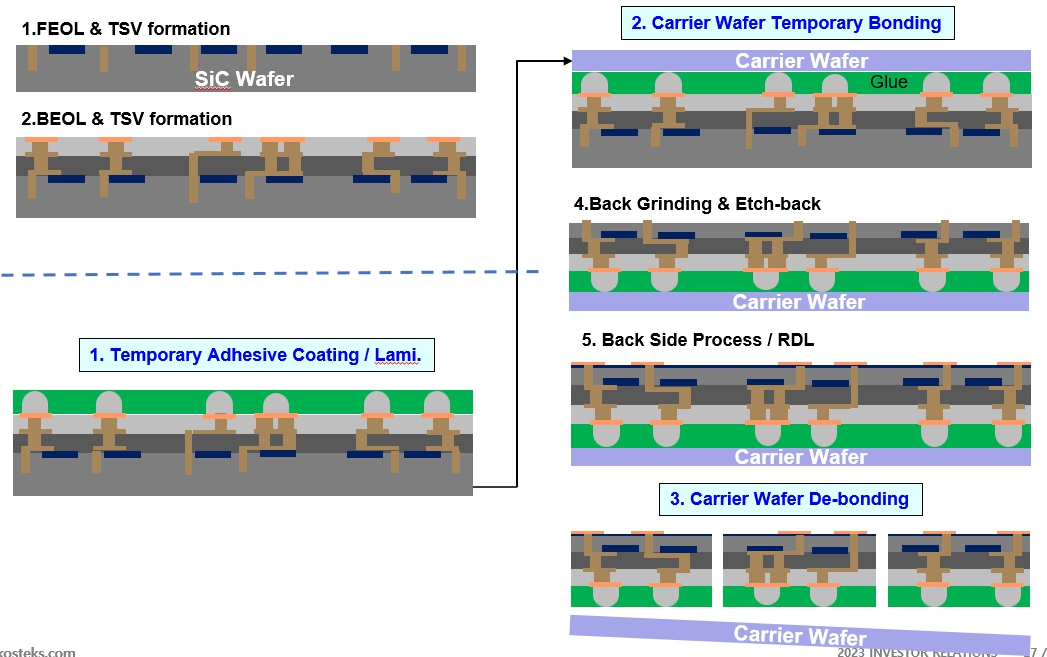

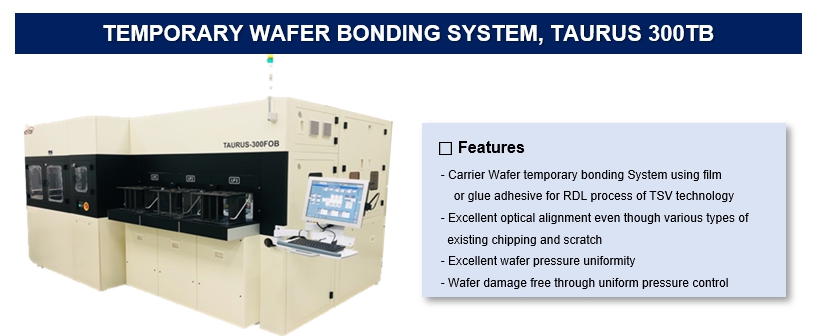

Temporary 웨이퍼 본더 & 디본더는 DRAM을 적층(3D IC, HBM)하는 기술인 TSV 패키징에서 디바이스 웨이퍼를 30um 이하의 두께로 Backgrinding하고 디바이스 웨이퍼의 후면에 배선 및 범핑 공정을 하기 위하여 Carrier Wafer를 디바이스 웨이퍼 전면에 임시적으로 접합하는 장비와 디바이스 웨이퍼의 후면에 배선 및 범핑 공정을 마친 후 Carrier 웨이퍼를 떼어내는 장비입니다

본 장비는 Fan-out 웨이퍼 레벨 패키징에도 사용이 됩니다. 칩 사이즈가 아주 작아짐에 따라 배선 공정을 칩 사이즈 안에서 하는 경우 기술적 어려움과 비용 상승 문제가 발생하는데 이를 극복하기 위하여 배선 공정을 칩 사이즈 바깥으로 하기 위하여 칩을 웨이퍼 모양으로 재배치하고 몰딩 웨이퍼를 만듭니다. 이 몰딩 웨이퍼는 휘어져 있는데 이를 바로 잡기 위하여 몰딩 웨이퍼의 후면에 Carrier 웨이퍼를 임시 본딩하고 배선 및 범핑 공정을 마친 후 Carrier 웨이퍼를 떼어내는 데 사용됩니다

Carrier 웨이퍼와 디바이스 웨이퍼를 접합하는 데는 임시접착제 소재가 필요합니다. 이 임시접착제 소재의 특성에 따라, 본딩과 디본딩의 방법이 다르게 됩니다. 상용화된 디본딩 방식으로는 레이저 조사를 하는 방식과 케미칼 또는 기계적으로 떼어내는 방식이 있습니다.

Permanent 웨이퍼 본더는 두 개의 디바이스 웨이퍼를 접합하는 장비입니다. 접착제를 사용하는 방법과 중간매개체 없이 두 개의 디바이스 웨이퍼의 전극과 절연체를 바로 연결하는 다이렉트 하이브리드 본딩 방식이 있습니다. 현재 이 하이브리드 웨이퍼 본더는 스마트폰용 CMOS image sensor 칩을 양산 제조하는데 사용되고 있으며 3D NAND 200단 이상의 적층을 위하여 국내 소자 대기업에서 공정 개발 중에 있습니다. 본 장비는 100% 외산을 사용하고 있으며 국산화가 필요한 분야입니다

|

|

tsv공법 및 웨이퍼 본딩, 디본딩 공정 |

|

|

tsv공법 및 웨이퍼 본딩, 디본딩 공정2 |

|

|

tsv공법 및 웨이퍼 본딩, 디본딩 공정3 |

- 마이크로 LED 디스플레이 전사 접합 장비

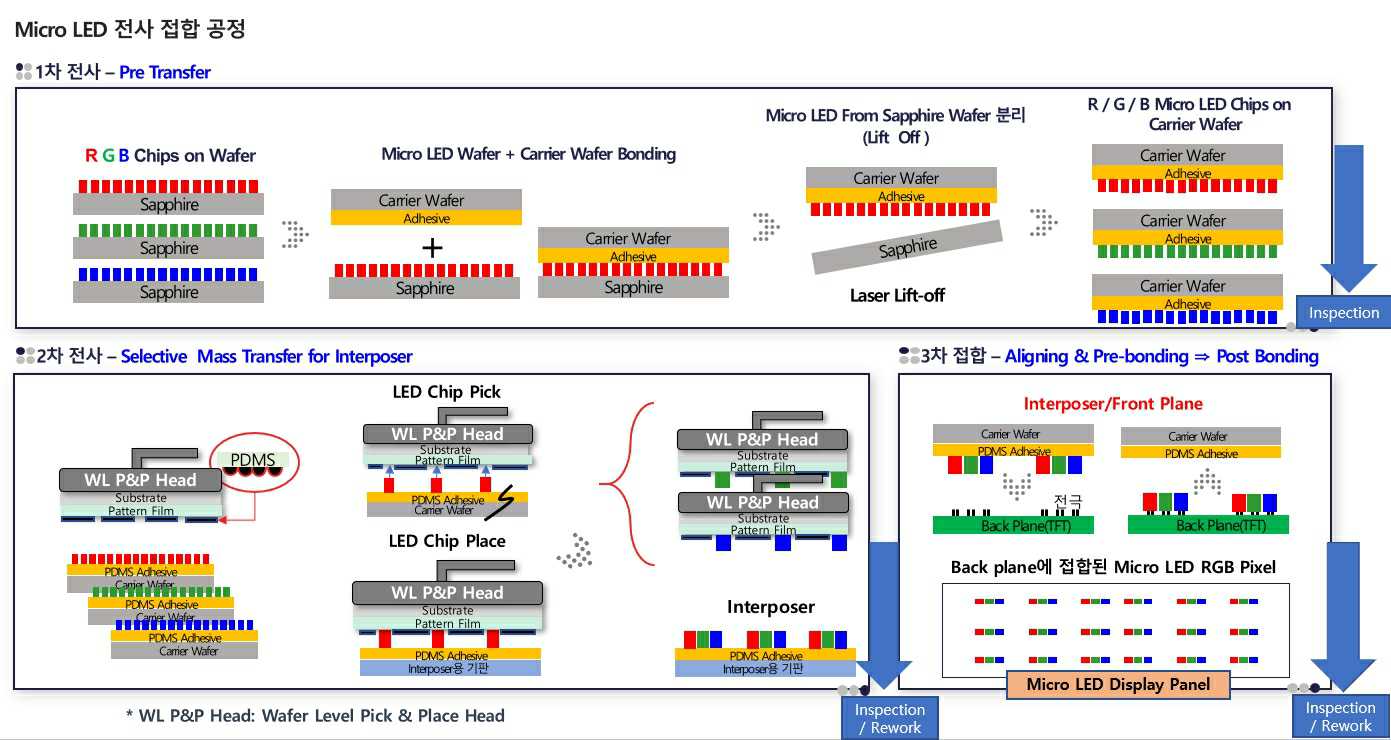

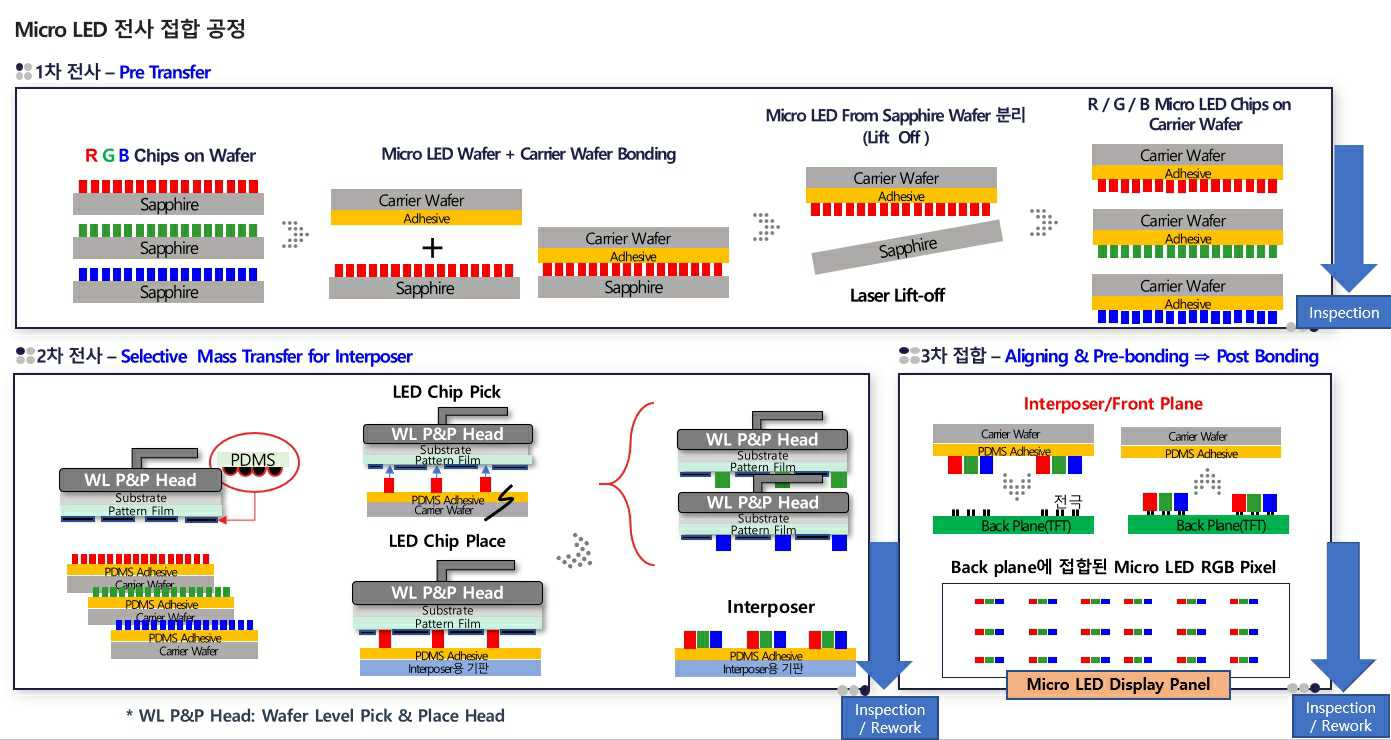

전사 접합 장비는 마이크로 LED 디스플레이 제조에 사용되는 장비입니다. 100um 이상 크기의 LED 칩은 Pick & Place 방식으로 패키징을 하는데 비하여, 100um 이하 크기의 마이크로 LED는 칩을 한꺼번에 옮기는 방식을 채택하고 있습니다. 보다 정확한 표현은 대량 전사입니다. 전사는 크게 3단계로 이루어 집니다. 1단계는 사파이어 기판상의 마이크로 LED 칩을 한꺼번에 떼어내는 프리 전사 단계입니다. 접착제층이 있는 캐리어 웨이퍼 상에 마이크로 LED 웨이퍼를 접합한 다음 레이저로 사파이어 기판을 떼어 내는 공정입니다. 당사는 마이크로 LED 웨이퍼를 캐리어 웨이퍼에 접합하는 웨이퍼 본더를 공급하고 있습니다

2단계는 Red LED, Green Red, Blue LED 각각의 칩을 한꺼번에 전사를 합니다. 선택적 대량 전사라고 부릅니다. 전사 방식은 정전척, 스탬프, 전자석, 레이저 방식 등이 있습니다. 3단계는 마이크로 LED Red, Green, Red 칩을 전기적 연결을 콘트롤하는 TFT 구동부 기판에 접합하는 단계입니다. 두 기판상의 전극을 정렬하고 가접합하는 장치와 가접합 한 두 기판 사이의 도전볼의 전기적 연결과 접착제를 경화하는 솔더링 장치가 있습니다. 당사는 정렬 및 가접합 장비(Aligner & Pre-bonder)와 솔더링 본 접합 장비(Main Bonder)를 공급하고 있습니다. 위 전사 방식으로 제조하는 마이크로 LED 디스플레이는 TV 와 Public 디스플레이에 사용되고 있으며, AR/ VR/ MR용 마이크로 LED 디스플레이 제조용 장치로 레이저 본더가 있습니다. 당사는 본장비를 개발 완료하여 공급하고 있습니다

|

|

micro led 전자 접합공정 |

|

|

micro led 전자 접합공정2 |

3) 시장점유율

(1) 시장의 특성

- 반도체, Packing 및 장비 시장

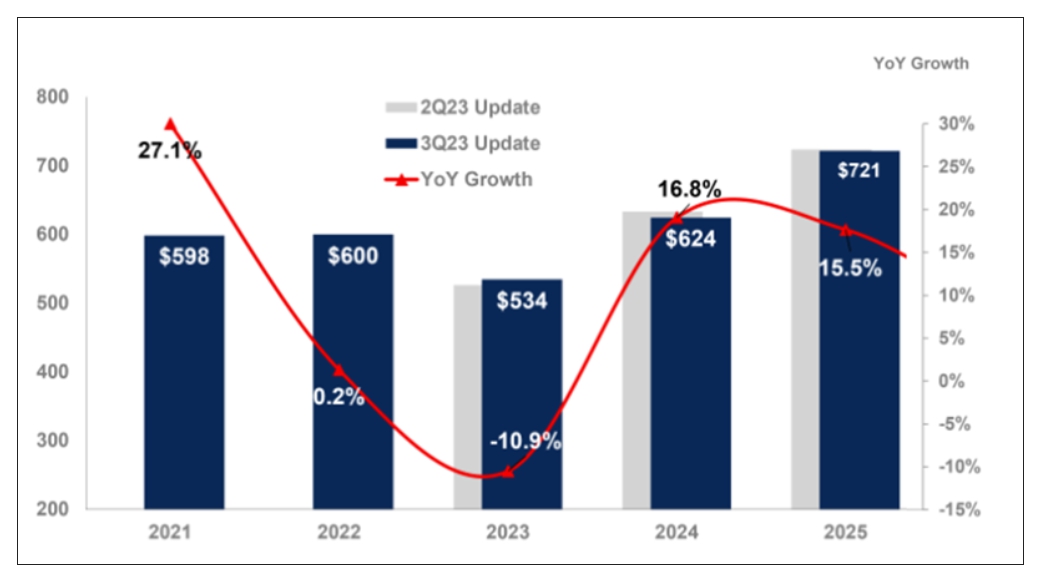

2021년 5,980억 달러의 매출을 올리며 27.1%의 연간 성장률을 기록했던 전 세계 반도체 시장은, 2022년 6,000억 달러의 매출에 머물며 0.2% 성장하는 데 그쳤다. 가파르던 전 세계 반도체 시장의 성장 곡선이 주춤하면서 내리막길로 접어들었다. 2023년에는 5,340억 달러로 매출이 줄면서 -10.9%의 연간 성장률을 기록했습니다. 그러나 24년 $624억, 2025년 $721억 로 성장 예상하고 있다

|

|

(가트너 23년12월) |

가트너는 2024년은 메모리 시장의 두 자릿수 성장에 힘입어 모든 칩 유형의 매출이 성장하는 회복의 해가 될 것으로 예측했습니다. 전 세계 메모리 시장은 2023년에 38.8% 감소하고, 2024년에는 66.3% 성장하며 반등할 것이라는 것이 가트너의 진단입니다. 또한, 대규모 공급 과잉으로 인한 수요 부진과 가격 하락으로 인해 2023년 낸드 플래시 매출은 38.8% 감소하여 354억 달러로 떨어질 전망입니다.

특히 생성형 AI와 대규모 언어 모델 개발이 데이터 센터에서의 고성능 GPU 기반 서버에 대한 수요 증가를 이끌 전망이며, 2027년까지 AI 기술을 데이터센터 애플리케이션에 통합하면 워크로드 가속기를 포함한 새로운 서버의 20% 이상이 탄생할 것으로 예상했다. 이에 따른 메모리반도체의 수요도 증가 할 것으로 전망합니다.

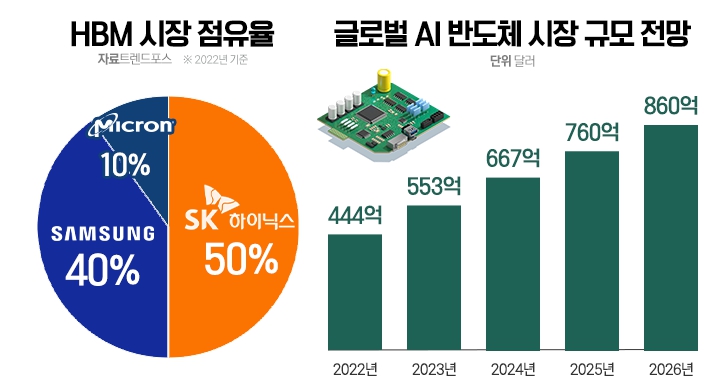

메모리 기술 분야에서는 AI 반도체에 쓰이는 HBM(고대역폭 메모리) 가 주목받고 있고, 이 반도체는 3D stack 형태로 여러개의 메모리칩을 높은 밀도로 쌓아 올려 (적층) 데이터를 주고 받는 통로를 확장 시킨 제품입니다

- 기존의 DRAM 메모리와 비교하여 더 높은 대역폭과 저전력 소비를 제공하며, 압도적으로 높은 데이터 전송력을 가능하게 한다. 주로 딥러닝(학습), 고성능 그래픽 카드, 서버, 슈퍼 컴퓨터의 대규모 컴퓨팅 환경에 적합하여 기대가 되고 있습니다. 2026년에는 $860억의 시장을 형성할 것으로 예측하고 있습니다

|

|

뉴스웨이 23.7 |

- 반도체 패키징시장

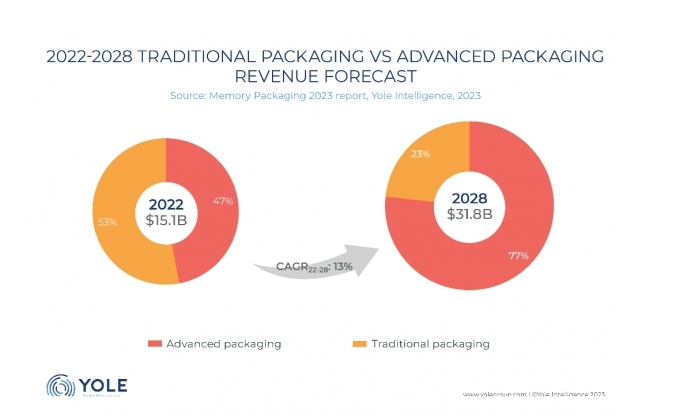

패키징 시장 규모가 향후 6년간 2배 이상 성장할 것이라는 전망입니다. 전공정 단에서 미세공정 기술 발전이 더뎌지면서, 패키징 쪽 수요가 급증할 것이란 점에서입니다. 특히 플립칩, 하이브리드 본딩 등이 미래 패키징 시장을 주도할 기술로 전망합니다.

시장조사업체 욜인텔리전스에 따르면 전세계 메모리 패키징 시장 규모는 2022년 151억 달러(한화 약 20조원) 규모에서 오는 2028년 318억 달러(약 42조원) 규모로 성장할 전망입니다.

패키징은 가공을 마친 웨이퍼를 칩 형태로 자르고 포장하는 후공정 기술입니다. 2022년 기준 메모리 시장 규모가 약 1440억 달러인 점을 고려하면, 전체 메모리 시장에서 패키징이 차지하는 비중은 10%로 적지 않습니다. 특히 칩 성능 향상을 주도해 온 기존 전공정 기술의 발전이 한계에 다다르면서, 대안격인 패키징 기술의 중요성이 대두되는 추세입니다.

메모리용 패키징 시장의 성장을 주도하는 핵심 요소는 첨단 패키징 기술입니다. 전체 메모리용 패키징에서 첨단 패키징이 차지하는 비중은 2022년 47%에서 2028년 77%로 30%p 가량 커질 전망이며, 플립칩, 하이브리드 본딩 등이 대표적인 첨단 메모리 패키징 기술로 꼽힙니다.

|

|

yole |

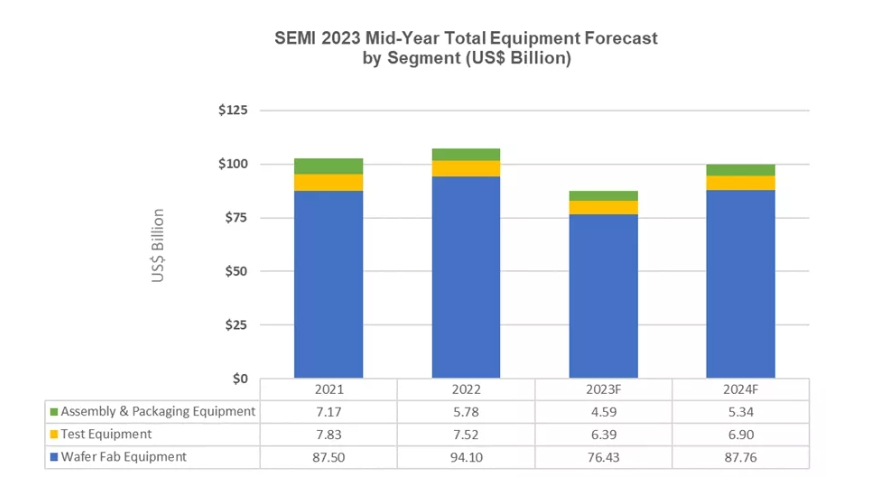

반도체 장비 시장의 규모는 2023년 $87.4B 에서 2024년 $100B으로 예상합니다

|

|

semi 2023 |

1위 장비업체 : AMAT (Applied Materials, 미국) 점유율 22%

증착공정 세계 1위, 반도체칩, 태양강제품, 디스플레이 및 다양한 분야의 장비를 공급, 증착, 형상화, 제거, 수정, 분석 및 재료와 장치를 모두 제공하는 미국회사

2위 장비업체 : ASML(네덜란드) 점유율 21%

노광장비분야 세계 1위, 극자외선 노광장비의 경우 독점, 제조에 필수적인 리소그라피 기계를 설계, 제조

3위 장비업체 : 램 리서치(LRCX) 점유율 14%

식각장비 분야의 1위 기업, 메모리반도체가 주고객

4위 장비업체 : TEL (도쿄일렉트론) 점유율 12%

일본 최대의 반도체 제조장비외사, 58년 역사를 가지고있음. 웨이퍼 프로브, 본딩 장비 및 이송 등 반도체 장비 공급, 디스플레이 제조 장비와 식각, 에싱장비도 공급

반도체 이송장치인 Vacuum Cluster System과 EFEM은 DRAM, 낸드플래시, 시스템반도체 생산 Fab에서의 공정장비(CVD, Dry Etcher 등)에 연결되는 장비로서 Fab 공정장비의 수요를 가지고 그 시장의 규모를 파악할 수 있습니다

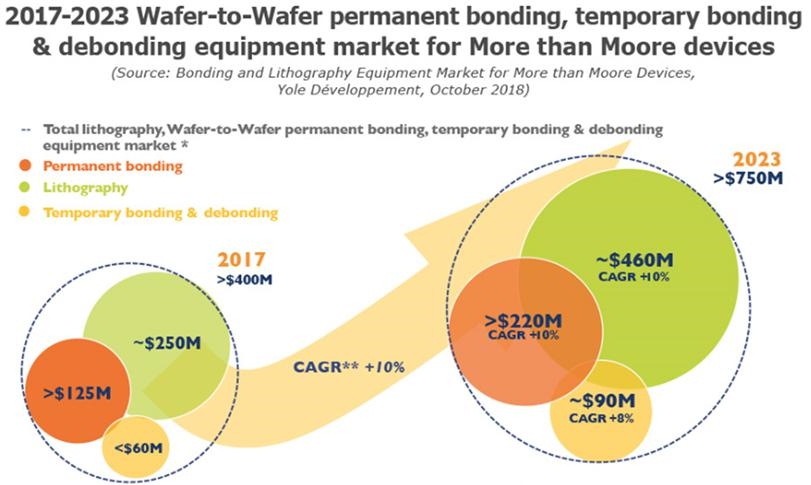

반도체 웨이퍼 본더 시장은 Yole에 의하면 2023년 310M달러 시장 규모가 예상되며 연평균 10% 성장하는 것으로 예측을 하였습니다

|

|

yole 2017-2023 |

반도체 차세대 패키지 시장은 Yole에 의하면, TSV 패키징은 연평균 29% 성장, Fan-out 웨이퍼 레벨 패키지는 연평균 15% 성장할 것으로 예측하고 있습니다

|

|

yole 2017-2023 2 |

- 마이크로 LED 디스플레이 시장 규모 및 장비 시장

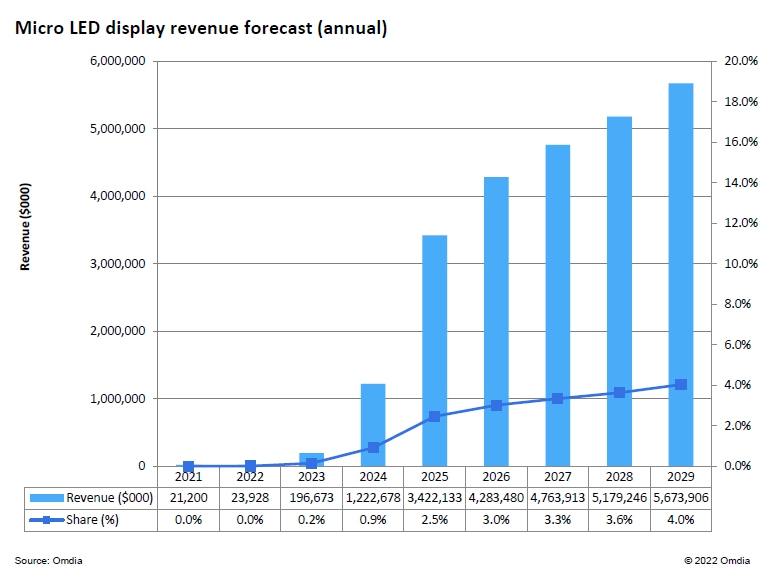

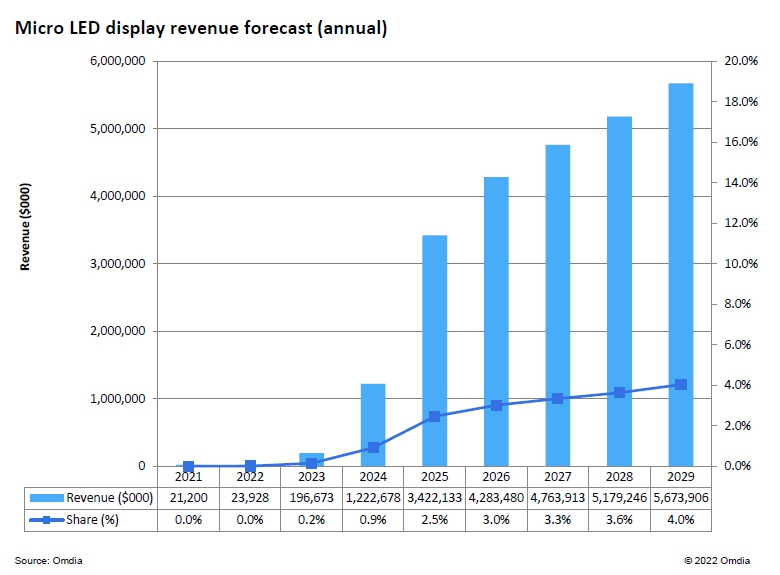

마이크로 LED 디스플레이 시장은 Omdia 24년 발표자료에 의하면 2024년 $1,222M 에서 2029년 $5,673M 으로 CAGR 36% 성장 할 것으로 기대됩니다

|

|

시장 성장 전망 |

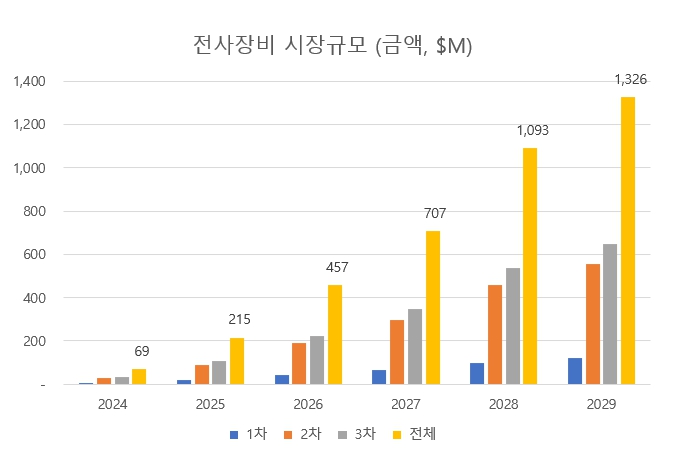

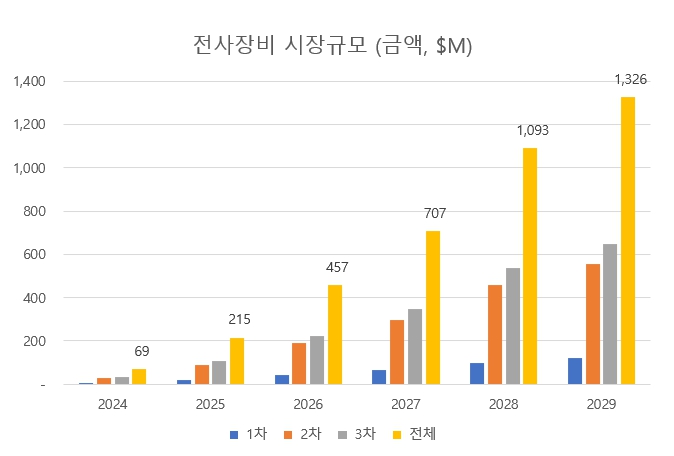

당사가 생산하는 관련 장비 시장은 2024년 $169M 에서 2029년 $1,326M 으로 CAGR 50% 성장할 것으로 예상합니다 (당사 추정치)

|

|

전사장비 시장규모 |

- 경쟁요소 및 진입 장벽

반도체 장비 산업의 경쟁 요소는 제품의 품질, 성능, 생산성, 가격, 납기 등의 일반적인 경쟁 요소 뿐만 아니라, 그 기업의 제품기술 수준, 특허 보유 여부, 고객의 신규 기술/공정 요구에 대한 제품 개발 대응력, AS능력 등이 중요한 요소가 됩니다

반도체 장비를 개발 제작하여 공급하기 위해서는 고객사가 요구하는 사양과 성능을 반영, 개발하여 수개월동안의 테스트와 웨이퍼 데모 등을 통하여 장비의 신뢰성과 양산성 검증을 받아야 합니다. 그렇게 때문에 새로운 장비를 개발 제작하여 고객사에 납품하기 까지는 1년 내지 2년 이상의 개발, 검증 기간이 필요합니다. 신규 아이템으로 그 시장에 진입하기에는 오랜 시간과 개발 비용이 소요되며 그 만큼 신규 시장 진입이 어렵습니다

반대로 일단 시장에 진입을 하게 되면 지속적으로 공급할 수 있으며, 다른 신규 기업이 진출하기에는 그 만큼 어렵고 진입 장벽이 매우 높습니다. 한 개의 아이템에 대하여 외국 장비 기업과 국내 기업 소수기업이 과점하는 경우가 많으며, 신규 공정에 대한 신규 장비의 공급 기회도 현재의 장비 공급사에게 주어질 가능성이 높습니다

신규 장비를 공급하기 위해서는 차세대 반도체 소자 및 패키지에 대한 기술 전망과 신규 공정기술을 사전에 파악하여 R&D/선행개발을 통하여 요소기술과 시제품을 개발 제작하여 고객사로부터 웨이퍼 데모 등을 통하여 장비 신뢰성 검증 받아야 납품 기회를 얻을 수 있습니다

4) 신규사업 등의 내용 및 전망

당사는 그동안 10여년간 마이크로 LED 디스플레이 제조 장비를 개발하하고 있으며, 이에 설비 판매를 시작하였습니다. 제조장비를 전사(Transfer) 장비라고 하는데 1, 2, 3차 전사/접합 장비라고 하여, 3개의 장비로 구성되어 있습니다. 주고객은 디스플레이 업체인 삼성, LG, Hier 등 이며, 시장초기라 향후 5년 이내에 시장 확대가 되어, 당사의 주종 품목으로 성장할 것으로 예상하고 있습니다

(1)마이크로 LED 디스플레이 전사 접합 장비 소개

전사 접합 장비는 마이크로 LED 디스플레이 제조에 사용되는 장비입니다. 100um 이상 크기의 LED 칩은 Pick & Place 방식으로 패키징을 하는데 비하여, 100um 이하 크기의 마이크로 LED는 칩을 한꺼번에 옮기는 방식을 채택하고 있습니다. 보다 정확한 표현은 대량 전사입니다. 전사는 크게 3단계로 이루어 집니다. 1단계는 사파이어 기판상의 마이크로 LED 칩을 한꺼번에 떼어내는 프리 전사 단계입니다. 접착제층이 있는 캐리어 웨이퍼 상에 마이크로 LED 웨이퍼를 접합한 다음 레이저로 사파이어 기판을 떼어 내는 공정입니다. 당사는 마이크로 LED 웨이퍼를 캐리어 웨이퍼에 접합하는 웨이퍼 본더를 공급하고 있습니다

2단계는 Red LED, Green Red, Blue LED 각각의 칩을 한꺼번에 전사를 합니다. 선택적 대량 전사라고 부릅니다. 전사 방식은 정전척, 스탬프, 전자석, 레이저 방식 등이 있습니다. 3단계는 마이크로 LED Red, Green, Red 칩을 전기적 연결을 콘트롤하는 TFT 구동부 기판에 접합하는 단계입니다. 두 기판상의 전극을 정렬하고 가접합하는 장치와 가접합 한 두 기판 사이의 도전볼의 전기적 연결과 접착제를 경화하는 솔더링 장치가 있습니다. 당사는 정렬 및 가접합 장비(Aligner & Pre-bonder)와 솔더링 본 접합 장비(Main Bonder)를 공급하고 있습니다. 위 전사 방식으로 제조하는 마이크로 LED 디스플레이는 TV 와 Public 디스플레이에 사용되고 있으며, AR/ VR/ MR용 마이크로 LED 디스플레이 제조용 장치로 레이저 본더가 있습니다. 당사는 본장비를 개발 완료하여 공급하고 있습니다

|

|

전자접합장비 |

|

|

전자접합장비2 |

(2)마이크로 LED 디스플레이 시장 규모 및 장비 시장

마이크로 LED 디스플레이 시장은 Omdia 24년 발표자료에 의하면 2024년 $1,222M 에서 2029년 $5,673M 으로 CAGR 36% 성장 할 것으로 기대됩니다

[Micro LED Display 시장 성장 전망]

|

|

시장 성장 전망2 |

당사가 생산하는 관련 장비 시장은 2024년 $169M 에서 2029년 $1,326M 으로 CAGR 50% 성장할 것으로 예상합니다 (당사 추정치)

|

|

전사장비 시장규모2 |

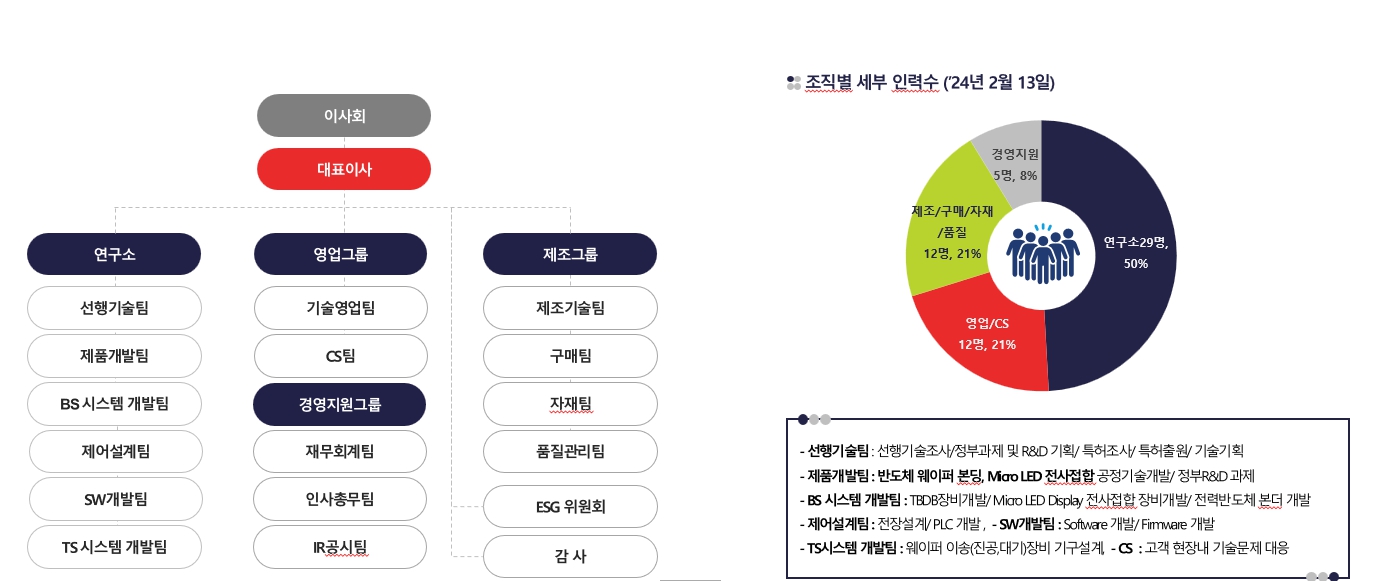

5) 조직도

|

|

조직도. |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

가. 해당 사업연도의 영업상황의 개요

III. 경영참고사항, 1. 사업의 개요를 참조하시기를 바랍니다.

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

※아래의 재무제표는 K-IRFS 재무제표이며, 제출일 현재 당사의 회계감사가 완료되지 않았으므로, 회계감사 및 정기주주총회 승인과정에서 변경 될 수 있습니다.

- 대차대조표(재무상태표)

<대 차 대 조 표(재 무 상 태 표)>

| 제24(당)기말 2023년 12월 31일 현재 |

| 제23(전)기말 2022년 12월 31일 현재 |

| (단위 : 원) |

| 과 목 | 주석 | 제24(당)기말 | 제23(전)기말 | ||

|---|---|---|---|---|---|

| 자 산 | |||||

| Ⅰ. 유동자산 | 20,512,776,631 | 20,281,580,785 | |||

| 1. 현금및현금성자산 | 7,831,420,930 | 5,147,875,767 | |||

| 2. 매출채권 | 3,466,233,511 | - | |||

| 3. 기타유동수취채권 | 157,873,341 | 104,883,953 | |||

| 4. 단기금융자산 | - | 225,000,000 | |||

| 5. 당기손익-공정가치측정금융자산 | - | 1,474,180,610 | |||

| 6. 재고자산 | 8,843,642,715 | 13,216,907,693 | |||

| 7. 기타유동자산 | 213,606,134 | 112,732,762 | |||

| Ⅱ. 비유동자산 | 14,254,028,652 | 13,376,823,326 | |||

| 1. 장기금융자산 | 60,000,000 | 60,000,000 | |||

| 2. 기타비유동수취채권 | 336,254,800 | 334,076,832 | |||

| 3. 당기손익-공정가치측정금융자산 | 870,552,919 | 521,963,730 | |||

| 4. 유형자산 | 8,745,803,568 | 7,524,707,208 | |||

| 5. 투자부동산 | 1,332,433,577 | 1,347,579,175 | |||

| 6. 무형자산 | 733,307,787 | 1,177,594,769 | |||

| 7. 이연법인세자산 | 2,175,676,001 | 2,410,901,612 | |||

| 자 산 총 계 | 34,766,805,283 | 33,658,404,111 | |||

| 부 채 | |||||

| Ⅰ. 유동부채 | 14,655,166,376 | 14,700,615,755 | |||

| 1. 매입채무및기타채무 | 2,148,256,581 | 4,402,661,204 | |||

| 2. 기타유동금융부채 | 8,623,010,548 | 5,549,348,404 | |||

| 3. 유동충당부채 | 68,968,122 | 23,212,210 | |||

| 4. 기타유동부채 | 3,648,429,661 | 4,702,123,836 | |||

| 5. 당기법인세부채 | 166,501,464 | 23,270,101 | |||

| Ⅱ. 비유동부채 | 2,272,146,805 | 2,629,667,447 | |||

| 1. 기타비유동금융부채 | 424,329,114 | 1,092,553,273 | |||

| 2. 순확정급여부채 | 1,847,817,691 | 1,537,114,174 | |||

| 부 채 총 계 | 16,927,313,181 | 17,330,283,202 | |||

| 자 본 | |||||

| Ⅰ. 자본금 | 1,434,200,500 | 1,434,200,500 | |||

| Ⅱ. 주식발행초과금 | 5,739,190,244 | 5,739,190,244 | |||

| Ⅲ. 이익잉여금 | 9,853,284,079 | 6,183,873,174 | |||

| Ⅳ. 기타자본항목 | 812,817,279 | 2,970,856,991 | |||

| 자 본 총 계 | 17,839,492,102 | 16,328,120,909 | |||

| 부 채 및 자 본 총 계 | 34,766,805,283 | 33,658,404,111 | |||

- 손익계산서(포괄손익계산서)

<손 익 계 산 서(포 괄 손 익 계 산 서)>

| 제24(당)기 2023년 01월 01일부터 2023년 12월 31일까지 |

| 제23(전)기 2022년 01월 01일부터 2022년 12월 31일까지 |

| (단위 : 원) |

| 과 목 | 주석 | 제24(당)기 | 제23(전)기 | ||

|---|---|---|---|---|---|

| Ⅰ. 매출액 | 26,896,604,495 | 22,403,383,008 | |||

| Ⅱ. 매출원가 | 18,258,761,441 | 15,085,322,631 | |||

| Ⅲ. 매출총이익 | 8,637,843,054 | 7,318,060,377 | |||

| Ⅳ. 판매비와관리비 | 8,574,625,953 | 7,526,013,299 | |||

| 1. 일반판매비와관리비 | 8,574,732,492 | 7,526,063,341 | |||

| 2. 대손상각비(환입) | (106,539) | (50,042) | |||

| Ⅴ. 영업이익 | 63,217,101 | (207,952,922) | |||

| 1. 금융수익 | 1,548,816 | 1,127,302 | |||

| 2. 금융수익-유효이자율법으로 측정한 금융수익 | 74,015,136 | 31,379,081 | |||

| 3. 금융비용 | (333,529,299) | (198,287,666) | |||

| 4. 기타수익 | 1,281,424,069 | 761,680,180 | |||

| 5. 기타비용 | (197,299,092) | (565,231,137) | |||

| Ⅵ. 법인세비용차감전순이익(손실) | 889,376,731 | (177,285,162) | |||

| Ⅶ. 법인세비용(수익) | 187,376,455 | (59,401,538) | |||

| Ⅷ. 당기순이익(손실) | 702,000,276 | (117,883,624) | |||

| Ⅸ. 기타포괄손익 | (77,936,923) | 100,145,160 | |||

| 후속적으로 당기손익으로 재분류되지 않는 항목 | |||||

| 1. 확정급여제도의 재측정요소 | (77,936,923) | 100,145,160 | |||

| Ⅹ. 총포괄손익 | 624,063,353 | (17,738,464) | |||

| XI. 주당손익 | |||||

| 1. 기본주당이익(손실) | 245 | (41) | |||

| 2. 희석주당이익(손실) | 245 | (41) | |||

- 이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

<이익잉여금처분계산서 / 결손금처리계산서>

| 이익잉여금(결손금)처분계산서 | ||||||

| 제24기 | 2023년 01월 01일 | 부터 | 제23기 | 2022년 01월 01일 | 부터 | |

| 2023년 12월 31일 | 까지 | 2022년 12월 31일 | 까지 | |||

| 처분예정일 | 2024년 3월 29일 | 처분확정일 | 2022년 03월 29일 | |||

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| Ⅰ. 미처분이익잉여금 | 9,841,784,079 | 6,172,373,174 | ||

| 1. 전기이월미처분이익잉여금 | 6,172,373,174 | 6,190,111,638 | ||

| 2. 확정급여제도의 재측정요소 | (77,936,923) | 100,145,160 | ||

| 3. 유형자산재평가 | 3,045,347,552 | |||

| 3. 당기순이익(손실) | 702,000,276 | (117,883,624) | ||

| Ⅱ. 임의적립금 등의 이입액 | - | - | ||

| Ⅲ. 이익잉여금처분액 | - | - | ||

| Ⅳ. 차기이월미처분이익잉여금 | 9,841,784,079 | 6,172,373,174 | ||

- 최근 2사업연도의 배당에 관한 사항

□ 이사의 보수한도 승인

가. 이사의 수ㆍ보수총액 내지 최고 한도액

(당 기)

| 이사의 수 (사외이사수) | 3 명 (사외이사 1 명 포함) |

| 보수총액 또는 최고한도액 | 1,000,000,000 원 |

(전 기)

| 이사의 수 (사외이사수) | 3 명 (사외이사 0 명) |

| 실제 지급된 보수총액 | 472,186,266 원 |

| 최고한도액 | 500,000,000 원 |

※ 기타 참고사항

상기 내용은 주주총회 결의에 따라 변경될 수 있습니다.

□ 감사의 보수한도 승인

가. 감사의 수ㆍ보수총액 내지 최고 한도액

(당 기)

| 감사의 수 | 1 명 |

| 보수총액 또는 최고한도액 | 100,000,000 |

(전 기)

| 감사의 수 | - |

| 실제 지급된 보수총액 | - |

| 최고한도액 | - |

※ 기타 참고사항

상기 내용은 주주총회 결의에 따라 변경될 수 있습니다.

□ 주식매수선택권의 부여

가. 주식매수선택권/우리사주매수선택권을 부여하여야 할 필요성의 요지

당사 정관 제

12조에 따라 회사의 경영과 기술에 기여하거나 기여할 수 있는 상법 시행령 제

9조 제

1항이 정하는 관계회사의 임직원에 대한 보상과 회사가 달성하고자 하는 경영목표 달성을 위하여 임직원의 적극적인 참여를 유도하고 우수 임직원의 확보를 목적으로 함

.

나. 주식매수선택권/우리사주매수선택권을 부여받을 자의 성명

| 성명 | 직위 | 직책 | 교부할 주식 | |

|---|---|---|---|---|

| 주식의종류 | 주식수 | |||

| 이원규 | 직원 | 그룹장 | 보통주 | 10,000 |

| 총( 1 )명 | - | - | 보통주 | 총( 10,000 )주 |

다. 주식매수선택권/우리사주매수선택권의 부여방법, 그 행사에 따라 교부할 주식의 종류 및 수, 그 행사가격, 행사기간 및 기타 조건의 개요

| 구 분 | 내 용 | 비 고 |

|---|---|---|

| 부여방법 | 신주교부, 자기주식교부, 차액보상 중 회사에서 정하는 방식 | - |

| 교부할 주식의 종류 및 수 | 종류 : 보통주 수량 : 10,000 주 |

- |

| 행사가격 및 행사기간 |

[행사가격] 주주총회결의일(부여일) 전일부터 과거 2개월, 1개월, 1주일간 각 거래량을 가중치로 하여 가중산술평균한 가격과 주식의 액면가액 중 높은 가액 [행사기간] 주주총회결의일로부터 2년 이후 ~ 5년 이내 |

- |

| 기타 조건의 개요 | - | - |

라. 최근일 현재 잔여주식매수선택권의 내역 및 최근년도 주식매수선택권의 부여, 행사 및 실효내역의 요약

- 최근일 현재 잔여주식매수선택권의 내역

| 총발행 주식수 |

부여가능 주식의 범위 |

부여가능 주식의 종류 |

부여가능 주식수 |

잔여 주식수 |

|---|---|---|---|---|

| 2,868,401 | 발행주식총수의 100분의 15 |

보통주 | 430,260 | 255,368 |

- 최근 2사업연도와 해당사업연도의 주식매수선택권/우리사주매수선택권의 부여, 행사 및 실효내역

| 사업년도 | 부여일 | 부여인원 | 주식의 종류 |

부여 주식수 |

행사 주식수 |

실효 주식수 |

잔여 주식수 |

|---|---|---|---|---|---|---|---|

| 2024년 | 2024.01.29 | 1 | 보통주 | 14,020 | - | - | 14,020 |

| 2024년 | 2024.01.29 | 1 | 보통주 | 160,872 | - | - | 160,872 |

| 계 | - | 총(2)명 | - | 총(174,892)주 | 총(-)주 | 총(-)주 | 총(174,892)주 |

※ 기타 참고사항

해당사항 없음.

IV. 사업보고서 및 감사보고서 첨부

가. 제출 개요

| 제출(예정)일 | 사업보고서 등 통지 등 방식 |

|---|---|

| 2024년 03월 22일 | 1주전 회사 홈페이지 게재 |

나. 사업보고서 및 감사보고서 첨부

당사의 사업보고서 및 감사보고서는 주주총회 1주일전까지 전자공시시스템(http://dart.fss.or.kr)와 당사 홈페이지(www.kosteks.com)에 게재할 예정입니다.

제출(예정)일 게재될 사업보고서는 주주총회 이전 보고서입니다.

사업보고서는 정기주주총회에서 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정이오니 정기주주총회 이후 금융감독원 전자공시시스템(http://dart.fss.or.kr) 및 당사 홈페이지에 게재된 사업보고서를 확인해 주시기 바랍니다.

※ 참고사항

|

■주주총회 집중일 개최 사유 신고 사항 당사는 이번 정기주주총회와 관련하여 주주총회 집중일을 피해 개최하고자 하였으나, 외부감사인의 감사보고서 제출일정 및 원할한 주주총회 운영 준비 등을 고려하여, 불가피하게 주주총회 집중일에 주주총회를 개최하게 되었습니다. |