|

|

대표이사 등의 확인서 |

사 업 보 고 서

(제 29 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 3월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 현대바이오랜드 |

| 대 표 이 사 : | 이 희 준 |

| 본 점 소 재 지 : | 충북 청주시 흥덕구 오송읍 오송생명2로 22 |

| (전 화) 043-249-6720 | |

| (홈페이지) http://www.hyundaibioland.co.kr | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 오 영 근 |

| (전 화) 043-249-6720 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | - |

| 합계 | 2 | - | - | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 주식회사 현대바이오랜드 라고 표기합니다. 또한 영문으로는 HYUNDAI BIOLAND Co.,Ltd.로 표기합니다.

3. 설립일자 및 존속기간

당사는 천연물을 이용한 화장품 및 의약품, 기능성식품등의 원료 제조 및 판매를 목적으로 1995년 09월 01일에 설립되었습니다. 또한 2001년 05월 17일에 코스닥시장 상장되어 코스닥시장에서 매매가 개시되었습니다.

4. 본점의 주소, 전화번호 및 홈페이지

주 소 : 충북 청주시 흥덕구 오송읍 오송생명2로 22

전 화 : 043-249-6720

홈페이지 : http://www.hyundaibioland.co.kr

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

6. 주요사업의 내용

당사는 다양한 천연물 내 존재하는 인체에 유용한 생리활성성분들을 추출, 발효, 정제, 농축 등의 기술을 통해 연구개발, 제조, 판매하고 있습니다. 이렇게 생산된 천연소재들을 화장품, 건강기능식품, 바이오메디컬 (의료기기) 그리고 원료의약품 등 다양한 산업에서 활용하고 있습니다. 당사의 주요 사업장은 오송 제1공장 (화장품/원료의약품), 안산 제2공장(건강기능식품), 오창 제3공장(의료기기), 중국해문 제4공장(화장품)이 있고, 주요 거래처로는 화장품, 건강기능식품, 바이오메디컬 사업을 영위하고 있는 브랜드 기업, OEM/ODM 기업 등이 있으며 각 사업부문별 주요 제품과 매출비중은 다음과 같습니다.

[사업부문별 주요제품 및 매출비중]

| 사업부문 | 품 목 | 당기 매출비중 (연결) |

|---|---|---|

| 화장품원료 | 마치현추출물, 히아루론산 등 | 52.9% |

| 건강기능성 식품원료 |

홍삼농축액분말, 글루칸류, 개별인정형 소재 등 | 24.1% |

| 의약품 원료 | 애엽연조엑스外 | 5.0% |

| 의료기기 | 상처드레싱, 콜라겐 | 18.0% |

| 합계 | 100.0% | |

기타 자세한 사항은 동 보고서의 'Ⅱ사업의 내용'을 참조하시기 바랍니다.

7. 공시서류 작성기준일 현재 연결 대상 종속회사의 개요

| 회사명 | 상장여부 | 비고 |

|---|---|---|

| BIOLAND BIOTEC CO.,LTD | 비상장 | 해외(중국) |

| HYUNDAI BIOLAND JIANGSU CO.,LTD. (舊SK BIOLAND HAIMEN CO.,LTD) |

비상장 | 해외(중국) |

8. 신용평가에 관한 사항

| 평가일 | 결산기준일 | 신용평가 전문기관 | 신용등급 |

|---|---|---|---|

| 2023.05.11 | 2022.12.31 | 이크레더블 | BBB+ |

※ 신용등급 정의

| 신용등급 | 등급정의 |

| AAA | 채무이행 능력이 최고 우량한 수준임 |

| AA | 채무이행 능력이 매우 우량하나, AAA 보다는 AA 다소 열위한 요소가 있음 |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음 |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음 |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CC | 채무불이행이 발생할 가능성이 높음 |

| C | 채무불이행이 발생할 가능성이 매우 높음 |

| D | 현재 채무불이행 상태에 있음 |

| NCR | 허위 및 위/변조자료 제출 등 부정당한 행위가 확인되어 기존의 등급을 취소, 정지, 변경 |

- 상기 등급 중 AA부터 CCC등급까지는 +,- 부호를 부가하여 동일등급내에서의 우열을 나타내고 있음

9. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2001년 05월 17일 | 해당사항 없음 |

2. 회사의 연혁

1. 경영활동 관련 중요사항 변동 (최근 5사업연도)

- 2020.11.02 (주)현대백화점 계열사 편입(공정거래위원회)

- 2022.01.20 제주공장 매각

2. 본점소재지의 변동

(1) 2020년 07월 01일

- 변경전 : 충남 천안 병천 송정리2길 59

- 변경후 : 충북 청주 오송 오송생명2로 22

- 변경사유 : 지리적 접근성 개선 (고객 접점 확대)

3. 경영진 및 감사의 중요한 변동(최근 5년)

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.04.02 | - | - | - | 기타비상무이사 정상억(사임) |

| 2019.07.16 | 임시주총 | 기타비상무이사 임규한 기타비상무이사 이찬호 |

- | - |

| 2020.03.25 | 정기주총 | 사외이사 오현택 사외이사 남윤성 기타비상무이사 전병수 기타비상무이사 하민호 |

대표이사 이근식 | 주요주주인 사내이사 정찬복(퇴임) 사외이사 윤석원(퇴임) 사외이사 김진웅(퇴임) 기타비상무이사 오준록(사임) |

| 2020.06.03 | - | - | - | 기타비상무이사 이찬호(사임) |

| 2020.10.06 | 임시주총 | 대표이사 이희준 사내이사 전승목 사내이사 윤인수 사내이사 김대석 |

- | 대표이사 이근식(사임) 기타비상무이사 전병수(사임) 기타비상무이사 하민호(사임) |

| 2022.03.22 | 정기주총 | 사외이사 고광현 | - | 기타비상무이사 임규한(사임) |

| 2023.03.20 | 정기주총 | 사내이사 오영근 | 대표이사 이희준 사내이사 전승목 사내이사 김대석 사외이사 오현택 사외이사 남윤성 |

사내이사 윤인수(사임) |

* 임원 변동사항 (제28기 정기주주총회 결과)

- 재선임(2023.03.20) : 이희준 사내(대표)이사, 전승목 사내이사, 김대석 사내이사,

오현택 사외이사(감사위원), 남윤성 사외이사(감사위원)

- 신규 선임(2023.03.20) : 오영근 사내이사

- 사임(2023.03.20) : 윤인수 사내이사 (개인사정)

4. 최대주주의 변동

- 2020.10.06 SKC(주)에서 (주)현대퓨처넷 (舊(주)현대HCN)으로 최대주주 변경

5. 상호의 변경

- 2020.10.06 상호변경 "SK바이오랜드" → "현대바이오랜드"

6. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음.

3. 자본금 변동사항

당사는 최근 5년간 자본금의 변동사항이 없습니다.

1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 | 28기 (2022년말) |

27기 (2021년말) |

26기 (2020년말) |

25기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 15,000,000 | 15,000,000 | 15,000,000 | 15,000,000 | 15,000,000 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 | 7,500,000,000 |

2. 증자(감자)현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 원, 주) |

| 주식발행 (감소)일자 |

발행(감소) 형태 |

발행(감소)한 주식의 내용 | ||||

|---|---|---|---|---|---|---|

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| - | - | - | - | - | - | - |

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2023년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 15,000,000 | - | 15,000,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 15,000,000 | - | 15,000,000 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 15,000,000 | - | 15,000,000 | - | |

2. 자기주식 취득 및 처분 현황

- 해당사항 없음.

3. 자기주식 직접 취득ㆍ처분 이행현황

- 해당사항 없음.

4. 자기주식 신탁계약 체결ㆍ해지 이행현황

- 해당사항 없음.

5. 종류주식 발행현황

- 해당사항 없음.

6. 종류주식 발행 이후 전환권 행사

- 해당사항 없음.

5. 정관에 관한 사항

1. 당사 정관의 최근 개정일은 2023년 3월 20일 입니다.

2. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 03월 20일 | 제28기 정기주주총회 |

- 제31조 (임기) |

- 신속한 경영성과 도출 및 이사회 책임 경영 강화 |

| 2022년 03월 22일 | 제27기 정기주주총회 | - 제2조 (목적) ㆍ변경전 : 신설 ㆍ변경후 : 국내외 구매 대행업 목적 추가 |

- 신규사업 추진 |

| 2021년 03월 29일 | 제26기 정기주주총회 | - 제29조 (이사 및 감사위원회 위원의 수) ㆍ변경전 : 신설 ㆍ변경후 : 감사위원회 구성 - 3인 이상 이사, 3분의2 이상 사외이사 - 제30조 (이사 및 감사위원회 위원의 선임) ㆍ변경전 : 감사위원회 위원 선임 관련 의결권 제한은 관련법령에 따름 ㆍ변경후 : 감사위원회 위원 선임 조항 신설 . 전자투표제 도입시 참석 주주 의결권 과반수로 의결 . 이사/감사위원회 위원 분리선임 . 감사위원회 위원 선임/해임시 3%rule 적용 - 제31조 (이사 및 감사위원회 위원의 임기) ㆍ변경전 : 신설 ㆍ변경후 : 사외이사의 총 연임기간 6년 초과 금지 - 제35조 (감사위원회의 직무) ㆍ변경전 : 신설 ㆍ변경후 : 감사위원회 위원장 사외이사 지정 - 제38조의 2 (이사회 내 위원회) ㆍ변경전 : 필요시 관련 규정에 따라 이사회 내 위원회 설치/운영 ㆍ변경후 : 감사위원회, 사외이사후보추천위원회, 보상위원회, 내부거래위원회, 기타 위원회 설치 및 운영 -제40조의 1 (이사의 책임감경) ㆍ변경전 : 최근 1년간 보수액의 6배(사외이사 3배) 초과금액에 대해 이사의 책임 면제 ㆍ변경후 : 삭제 - 제41조 (상담역 및 고문) ㆍ변경전 : 이사회 결의로 상담역 및 고문 약간명 선임 가능 ㆍ변경후 : 삭제 - 제43조 (재무제표 등의 작성 등) ㆍ변경전 : 외부감사인 적정 의견 및 감사위원 전원 동의시 이사회 결의로 재무제표 승인 ㆍ변경후 : 삭제 - 제45조 (이익배당) ㆍ변경전 : 외부감사인 적정 의견 및 감사위원 전원 동의시 이사회 결의로 이익배당 승인 ㆍ변경후 : 삭제 |

- 법령 개정 반영 - 이사회 권한 남용 방지 등 기타 개정 |

3. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 천연물을 이용한 의약품, 화장품, 기능성 식품 등의 원료제조 및 판매 | 영위 |

| 2 | 생물공학을 이용한 환경산업 관련 장비 및 제반 기술의 제조 및 판매업 (유해성 평가용 DNA Chip 및 측정장비 등) |

미영위 |

| 3 | 생명공학 관련 제품제조 및 판매업 (진단 DNA Chip 및 인공 장기 등) | 영위 |

| 4 | 생체에 대한 유효성 및 유해(독)성 평가 대행업 | 영위 |

| 5 | 식물 유전자 공학을 통한 종자 생산 판매업 | 미영위 |

| 6 | 농·축산 가공 및 판매업 | 영위 |

| 7 | 수출입업 (농·축산, 식품, 화장품, 의약품 등) | 영위 |

| 8 | 의약품, 화장품, 기능성건강식품, 식품첨가물 제조 및 판매 | 영위 |

| 9 | 임가공업 | 영위 |

| 10 | 전자상거래 및 인터넷 관련 사업 | 영위 |

| 11 | 세포치료제, 바이오의약품, 의료기기의 연구, 제조, 판매업 | 영위 |

| 12 | 부동산 임대업 | 미영위 |

| 13 | 국내외 구매 대행업 | 영위 |

| 14 | 위 각 항의 관련 사업일체 | 영위 |

4-1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2022년 03월 22일 | - |

13. 국내외 구매 대행업 |

4-2. 변경 사유

| 구 분 | 사업목적 | 변경 사유 | |

| 변경 전 | 변경 후 | ||

| 1 | - |

13. 국내외 구매 대행업 |

해외 브랜드 라이선싱 등 사업다각화를 위한 사업목적 추가로, 이사회 및 주주총회의 승인을 통해 정관에 추가함 |

5. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 정관 사업목적 13. 국내외 구매 대행업 (사업 분야 및 진출 목적) 해외 브랜드 라이선싱을 통한 사업영역 확장 전략을 추진하고 있습니다. 글로벌 식품 브랜드 네슬레가 보유한 '퓨리탄프라이드', '솔가' 등의 건강기능식품 브랜드에 대해 국내 독점 라이선스 계약을 체결하여 유통하고 있습니다. (시장의 주요 특성ㆍ규모 및 성장성) 국내 건강기능식품 시장은 건강을 중요하게 생각하는 트렌드가 전 연령으로 확산됨에 따라, 2018년부터 2022년까지 CAGR 12% 수준(식품의약품안전처 "2022 식품 등의 생산실적" 기준)으로 성장하고 있습니다. (신규사업과 관련된 투자 및 예상 자금소요액 등) 서울 소재 마케팅 거점을 마련하여 전담 조직을 운영하고 있으며, 온/오프라인 유통 채널 확보를 위한 초기 투자가 진행중입니다. 연내 투자회수를 목표로 해당 사업의 이익을 훼손하지 않는 수준에서 투자를 운영하고 있습니다. (사업 추진 현황) 현대백화점 5개점 입점 및 자사몰을 포함한 온라인 채널에서 판매를 진행중에 있습니다. 고정고객 확보와 브랜드 인지도 제고를 위한 마케팅 확장에 집중하고 있습니다. 또한, 신속한 사업 안정화를 위해 해당 사업 전담조직(약 20명)을 구성하여 운영중입니다. (기존 사업과의 연관성) 글로벌 브랜드의 다양한 상품을 유통함으로써 다양하고 빠르게 변화하는 소비자 트렌드에 대응하고, 국내외 시장의 흐름과 당사 소재 경쟁력을 직접 모니터링하고 있습니다. 또한, 당사의 기존 천연물 기반의 소재사업과 연계하여 제품 개발 등 다양한 시너지를 기대하고 있습니다. (주요 위험) 건강관리에 대한 개별화 및 전문화로 인해 소비 트렌드의 변동성이 확대되고 있습니다. 급변하는 소비자의 니즈에 대응하기 위해서는 다양한 제품군을 취급하는 동시에 차별화된 제품 개발 역량이 필요합니다. (향후 추진계획) 향후 1년내 백화점/대형할인점 추가 입점 및 점포별 특성에 따른 적극적인 행사 전개를 통해 오프라인 판매를 확대할 계획이며, 소비자 접근성 높은 온라인 채널을 활성화하여 매출 규모를 키워나갈 계획입니다. 조직 및 인력은 현재 구성된 전담조직을 유지할 계획이며, 사업 현황에 따라 추가 인력 확보를 검토할 예정입니다. (미추진 사유) 해당사항 없습니다. |

2022년 03월 22일 |

II. 사업의 내용

1. 사업의 개요

1. 화장품 사업

(1) 신규 화장품 소재 확보

최근 전 세계적으로 동물성 원료 사용의 불안 요소 및 화학원료에 대한 환경규제가 강화됨에 따라 천연소재는 그 대체재로 각광 받고 있어 시장의 성장이 기대되고 있습니다. 또한, 국내 화장품법의 제정에 따라 다양한 천연소재들의 기능성원료 인정이 이루어 지고 있어 신규 천연소재 확보의 필요성이 대두되고 있습니다.

그리고 중국, 동남아시아 등 신규시장의 성장에 맞춰 천연 기능성 소재에 대한 니즈는 더욱 높아질 것으로 예상되고 있습니다. 따라서 당사는 시장의 성장과 기능성 소재에 대한 다양한 니즈를 충족시키기 위해 지속적으로 천연소재의 발굴을 위한 연구개발을 진행하고 있으며 차세대 Big Item 개발을 위해 모든 R&D 인프라를 집중하고 있습니다.

Hyaluronic Acid(천연보습제), 유용성 감초(천연미백제), 베타글루칸 등과 같은 대표 소재들의 경쟁력 강화를 위해 추가 기능을 접목하여 Advanced 제품들을 개발하여 꾸준히 시장에 선보이고 있습니다. 또한, 더마 소재 차세대 콜라겐, 피부재생에 탁월한 식물DNA 성분인 GREEN PDRN, 민감성 피부 케어를 위한 NEWAPLE, 프로바이오틱스 기반의 고기능성 원료 DERMABIOTICS, 포스트바이오틱스를 활용한 헤어 효능 원료 HAIRCLE 등 다수의 신제품 개발로 최신 화장품시장 트랜드에 발맞춰가고 있습니다.

나아가 천연물의 전통적인 가공형태에서 벗어난 새로운 개념의 융복합을 통한 신규소재 확보를 위해 구성원들의 역량을 집중하고 있습니다.

(2)제형기술 개발

제형기술이란 특정한 소재를 사용하기 용이한 형태로 만들어 주는 기술을 의미하여 화장품산업에서는 흔히 에멀젼(Emulsion) 기술을 지칭합니다.

특정 제형기술을 통해 피부 투습력을 강화시켜 흡수성을 높일 수 있는 것처럼 제형화를 통한 효능증대가 가능하며, 불안정한 물질을 안정화 시켜주는 등 다양한 방식으로 사용자의 편의를 제고할 수 있도록 도움을 주는 기술이 제형기술입니다.

당사는 소재의 특성에 맞춰 접목이 가능한 다양한 제형기술 확보를 위해 국내외 유수한 대학들 및 기술특화 기업들과의 공동연구개발을 진행해 왔으며 그 성과를 통해 신규 제품 개발이 이루어지고 있습니다. 제형기술은 제품의 효능을 높여줄 뿐만 아니라 사용자의 편의를 제고 할 수 있도록 하여 높은 부가가치 실현이 가능합니다.

(3)수출확대

[수출전망]

당사는 1995년 설립 이래 수입에 의존하던 화장품/식품 원료시장에서 많은 원료의 국산화를 이룬 성과를 바탕으로, 1997년부터 지속적인 해외마케팅을 통한 해외시장으로의 수출에 역점을 두었습니다. 그 결과, L'Oreal, Estee Lauder, LVMH, P&G, Beiersdorf 등 유수의 글로벌회사를 포함한 세계시장에서 주요한 원료 공급사로 자리매김하였습니다. 당사는 2014년 당해 회계연도 기준 처음으로 미화 1,000만불 이상의 수출을 달성하였으며, 2017년에는 미화 1,800만불 수출을 달성하였습니다.

당사는 지속적인 해외 전시회 참가 및 주요 국가의 대리점과 긴밀한 협력을 바탕으로 다양한 마케팅 활동을 강화하고 있으며, 신규 시장 진출 및 신제품 출시를 통해 지속적인 해외 매출의 성장세를 이어 갈 것으로 기대하고 있습니다.

지난 수년간 전세계 화장품 시장의 황금기를 이끌었던 중국은 최근 무역분쟁, 코로나19 등의 악재로 인해 성장세가 둔화되고 있으나, 현대백화점 그룹의 글로벌 역량 공유 및 당사 중국법인과 중국 현지 대리점을 활용한 판매 루트 다각화 등을 통해 성장 가속화를 이루기 위한 최선의 노력을 다하고 있습니다.

[CSR (기업의 사회적 책임) 활동을 통한 '글로벌' Player 입지 공고]

전세계적으로 확산되고 있는 '착한소비' 트렌드와 나날이 높아지는 소비자와 고객사의 소재에 대한 요구 수준에 부합하기 위해 지속적인 노력을 기울여 온 결과 국제적인 기업의 사회적 책임 및 지속가능성 지표인 ECOVADIS에서 'Silver' 등급을 획득하였습니다. ECOVADIS 등급 획득으로 L'Oreal, Estee Lauder, LVMH 등 글로벌 리더들의 Preferred Supplier 지위를 얻게 되었습니다.

[나고야의정서에 대한 기회요인]

국내산 생물 유전자원의 개발로 나고야 의정서를 적용해 시행되고 있는 유전자원법 등 국내외 생물자원 정책 변화를 기회로 삼아 세계가 주목하는 천연물을 생산하고 있습니다. 나고야 의정서 및 고객 대응 최적화를 위해 중국 현지 공장에 연구소를 설치 운영하고 있으며, 중국 내 대학교와 공동연구를 통한 네트워크 형성 및 MOU 등을 통해 천연물 원료 시장 선점을 위해 노력하고 있습니다.

2. 건강기능식품 사업

(1) 개별인정형ㆍ 개발

당사는 차별화된 미생물 기반 기술을 활용한 건강기능식품ㆍ식품소재 개발 플랫폼 기술을 보유하고 있으며 미생물 배양 및 전환 기술에 특화된 생산 설비를 통해 발효율피추출분말 등의 개별인정형 소재 및 365과채발효효소분말 등의 식품소재를 제공하고 있습니다. 건강기능식품의 기능성 원료는 식약처장이 고시한 원료(또는 성분)인 "고시형 원료”와 식약처장이 별도로 인정한 원료(또는 성분)인 "개별인정형 원료”로 구분되며, 일반 식품원료는 식품공전의 기준 및 규격을 따릅니다.

(2) 건강기능식품 ODM

사업

당사는 건강기능식품의 핵심 소재를 개발하는 연구개발 전문기업으로, 차별화된 개별인정형 소재 및 수용성 소재 등을 기반으로 건강기능식품 상품을 기획ㆍ개발하여 공급하고 있습니다.

고시형 원료는 건강기능식품 공전에 등재되어 있는 기능성 원료로서 제조기준, 규격, 최종제품의 요건에 적합할 경우 별도의 인증절차 없이 생산ㆍ판매가 가능한 원료입니다. 개별인정형 원료는 식품의약품안전처장이 개별적으로 인정한 기능성 원료를 말하며, 제품의 생산 및 판매를 위해서는 원료의 안전성, 기능성 및 규격의 자료를 심의 받아야 하는 원료를 의미합니다. 따라서 개별인정형 원료는 고시형 원료와는 달리 그 독점적인 사용 권리를 보장 받은 인정업자만 제조ㆍ판매가 가능합니다.

(3) 건강기능식품 브랜드 사업

당사는 글로벌 식품 기업 네슬레그룹이 운영하는 글로벌 헬스케어 기업 네슬레헬스사이언스가 보유하고 있는 건강기능식품 브랜드(솔가, 퓨리탄프라이드, 바이탈프로틴, 에그몬트 등)에 대하여 국내 독점 유통을 위한 라이선스-인 계약을 체결하였습니다.

현대백화점 그룹에서 보유하고 있는(현대백화점, 현대홈쇼핑, 현대백화점면세점, 현대이지웰 등) 인프라 및 기타 다양한 온/오프라인 유통 채널을 통하여 사업을 운영·확장하고 있습니다.

3. 의료기기 및 첨단재생의료 사업

(1) 상처 재생 및 관리분야

피부재생 분야 제품은 피부의 주 성분인 콜라겐 및 히알루론산나트륨 등 바이오소재를 기반으로 합니다. 당사 제품은 화상이나 외상으로 발생한 깊은 상처의 치유를 촉진시켜 주며 대표 제품으로 CollaHeal Plus가 있습니다. 그리고 스포츠 부상 및 고령화로 인한 근골격계 질환으로 발생한 힘줄, 인대, 근육 손상의 치료를 위한 콜라겐 주사제 Curegen이 있습니다.

의료 및 제약 산업에서 콜라겐 사용이 증가하여 이와 관련된 연구도 활발히 진행되고 있는 추세입니다. 당사가 보유한 바이오소재 기술을 바탕으로 의료제품 전문기업과 협력하여 Total wound care management를 실현하고자 합니다.

(2) 치과재료 및 골 재생분야

치과 영역의 치조골 및 연조직 재생에 사용되는 치료재료로, 임플란트 시술에 사용되는 콜라겐 멤브레인(T-Gen/OssGuide, CollaGuide), 콜라겐을 함유한 이종골 이식재(CollaOss plug, CollaOss)가 있습니다. 또한, 사랑니 발치 외 치주 및 구강 점막 내 창상의 지혈, 재생 촉진에 사용되는 콜라겐 제품 AteloPlug, AteloCare 등 다양한 품목군을 국내 및 해외 판매 중입니다.

특히, 글로벌 진출을 위한 유럽 CE MDR인증, 미국 FDA인증, 중국 및 여러 국가의 허가를 획득하여 32개국에 판매 중입니다. 이를 바탕으로 해외시장 판매를 확대하기 위해 역량을 집중하고 있습니다.

(3) 줄기세포 기술을 활용한 재생의료

당사는 줄기세포 연구개발 전문기업인 메디포스트㈜와 무릎 연골결손 치료제의 발목관절 적응증 추가 임상3상 수행 및 국내 독점판매권 계약을 체결하였습니다. 100여명의 발목관절 연골손상 환자를 대상으로 삼성서울병원, 강남세브란스병원, 고려대학교 구로병원, 경희대병원, 인하대병원, 충남대병원 등 대학병원들과 함께 정형외과 시장진출 목표로 임상 3상 연구를 진행한 결과, 치료에 대한 통계적 유의성을 확인하였습니다. 임상 결과를 기반으로 식약처의 품목허가 절차가 진행될 예정이며, 품목허가 완료 후 본격적인 줄기세포 치료제 판매를 진행할 계획입니다.

피부 및 면역질환 분야의 제품 개발을 위해서는 ㈜강스템바이오텍과 아토피피부염 줄기세포치료제의 라이센싱 계약을 체결하였으며, 이를 통해 ㈜강스템바이오텍은 300여명의 아토피피부염 환자를 대상으로 진행하였습니다. '24년 국내 임상 3상 완료 및 품목허가신청 예정입니다.

(4) 생체재료 기반 하이드로겔 혁신 기술

당사는 다양한 생체소재 및 하이드로겔 원천기술을 개발하여 국내 및 해외에 특허를 등록하였으며, 원천기술을 기반으로 주름 개선용 필러, 관절 재생 필러, 지혈, 유착방지겔, 약물전달, 줄기세포와 하이드로겔의 융합연구 등을 지속할 계획입니다. 특히, 당사의 Hyaluronic Acid를 활용한 주름개선용 필러인 미보떼(Mibote)에 대한 식약처 품목허가를 진행하고 있으며, 본격적인 마케팅을 준비하고 있습니다.

4. 원료의약품 사업(APIs)

원료의약품은 의약품제조에 사용되는 의약품의 원료들의 총칭으로 완제품 제조사에서 의약품 제제를 위해 사용되는 주원료를 의미합니다. 원료의약품은 약효성분에 따라 주성분(Active Pharmaceutical Ingredients)과 보조성분(Inactive Pharmaceutical Ingredients)으로 분류되고 있으며 당사에서는 위장개선에 효과가 있는 애엽 추출물, 소화기능개선에 효과가 있는 현호색 추출물 등의 원료의약품 주성분을 생산하여 완제 의약품 생산 업체로 공급하고 있습니다.

원료의약품 산업은 인간의 생명과 직접적으로 관련된 제품을 생산하는 산업으로 제품의 개발 제조 유통 판매 등 전과정에 걸쳐 매우 엄격히 관리되고 있습니다.

당사는 고기능성의 국내외 원료의약품 주성분을 소싱하여, 당사가 보유한 높은 품질관리 기술을 바탕으로 국내 유수 제약사들에 공급하고 있습니다. 이를 통해 사업 경쟁력 확보뿐만 아니라 국가 보건산업 발전에도 이바지 할 수 있을 것으로 기대하고 있습니다.

5. 주요 제품 등의 현황

| (단위 : 천원) |

| 사업부문 | 주요제품 | 당기 연결매출액 (비율) |

|---|---|---|

| 화장품 | 마치현추출물, 히알루론산 등 | 53,779,102 (52.9%) |

| 건강기능성 식품 |

홍삼농축액분말, 글루칸류, 개별인정형 소재 등 | 24,540,630 (24.1%) |

| 의약품원료 | 애엽연조엑스 등 | 5,039,954 (5.0%) |

| 의료기기 | 상처드레싱, 콜라겐 등 | 18,331,137 (18.0%) |

| 합 계 | 101,690,824 (100.0%) |

|

6. 판매방법 및 조건

(1) 결제조건

| 판 매 처 | 결 제 조 건 | 비 고 |

|---|---|---|

| (주)아모레퍼시픽 | 구매자금(1개월 후 현금) | - |

| (주)엘지생활건강 | 구매자금(1개월 후 현금) | - |

| (주)코스메카코리아 | 구매자금(1개월 후 현금) | - |

| (주)코스맥스 | 구매자금(1개월 후 현금) | - |

| 기 타 | 현금 및 어음, 구매자금 | - |

(2) 판매방법

가. 국내 마켓 점유율 상위업체(ex.아모레퍼시픽, LG, 코스메카코리아, 코스맥스 등)

- 고객사 연구소에 대한 직접 영업활동 및 연구소간의 Co-work 형태의 영업

- 축적된 기술레버리지를 활용한 기술 영업

나. 자사 영업 활동력이 미치지 않는 업체

- 주기적인 자사제품 판매망을 소유한 디스트리뷰터(대리점)의 교육을 통한 지속

적인 홍보 및 영업

다. 해외 영업

- 지속적인 해외전시회 참가, 각국의 디스트리뷰터를 통한 자사홍보 및 마케팅

7. 판매전략

(1) 수입원료 대체 : 대부분 수입에 의존하는 화장품원료의 국산화를 통한 수입 대체

(2) 수출증대 : 알부틴, 히알루론산 등의 글로벌 경쟁력을 갖춘 Specialty 소재의 지속적인 개발과 글로벌 마케팅 거점을 활용한 시장점유율 확대

(3) 잠재시장개발 : 의약품, 식품 관련 신규아이템의 론칭과 OEM/ODM 등 수직계열화 추진

(4) 신규시장 개발 : Wound care 관련 해외 인증을 진행하고, 새로운 기술 기반의 제품군을 탐색/발굴 및 신규시장 개발을 위한 관련업종 신사업 론칭 등

(5) Value-chain 확대 : 건강기능식품 상품기획 및 ODM 비즈니스 모델 개발

2. 주요 제품 및 서비스

1. 주요 제품 등의 현황

| (단위 : 천원) |

| 사업부문 | 품 목 | 구체적용도 | 주요상표등 | 당기 연결매출액 (비율) |

|---|---|---|---|---|

| 화장품 | 마치현추출물 히알루론산 |

천연식물 추출물, 미생물 발효, 유기합성 등을 통한 무독성 무자극의 최상급 화장품 원료를 공급하고 있습니다. | 마치현추출물 Hyaluronic Acid |

53,779,102 (52.9%) |

| 건강기능성 식품 |

홍삼농축액분말 마린키토올리고당 글로코사민분말 |

수십년간 축적된 발효, 생물전환, 천연물 원료개발 기술을 적용한 건강보조식품 및 기능성 식품원료를 개발하고 있습니다. | 홍삼농축액분말 마린키토올리고당 글로코사민분말 |

24,540,630 (24.1%) |

| 의약품 원료 |

애엽연조엑스外 | 생약의 유용성분을 추출 분리정제 농축하여 의약품 원료로 사용합니다 | 애엽연조엑스 현호색,견우자 |

5,039,954 (5.0%) |

| 의료기기 | 상처드레싱 콜라겐 |

세포를 3차원적으로 조직배양하여 실제 인체와 같은 구조의 기능을 가지는 조직을 개발하는 분야外 | Amnisite-Cornea Collaheal TM Nanosign Rapid |

18,331,137 (18.0%) |

| 합 계 | 101,690,824 (100.0%) |

|||

2. 주요 제품 등의 가격변동추이

| (단위 : 원, 달러/kg) |

| 품 목 | 제29기 연간 | 제28기 연간 | 제27기 연간 | |

|---|---|---|---|---|

| 화장품 | 내수 | 11,588 | 9,499 | 7,975 |

| 수출 | 20,371 ($15.8) |

18,769 ($14.8) |

17,564 ($14.8) |

|

| 건강기능성 식품 |

내수 | 33,663 | 52,133 | 57,314 |

| 수출 | 347,756 ($269.7) |

318,097 ($251.0) |

349,326 ($294.7) |

|

| 의약품 원료 |

내수 | 26,948 | 383,391 | 412,043 |

| 수출 | - | - | - | |

| 의료기기 | 내수 | 20,063 | 19,420 | 19,441 |

| 수출 | 35,659 ($27.7) |

36,227 ($28.6) |

33,198 ($28.0) |

|

주1) 2023년 12월 29일 재정환율 \1,289.40 적용하였습니다.

(1) 산출기준

품목별 총판매가를 총수량으로 나누어서 가격을 산출하였습니다.

(2) 주요 가격변동원인

다품종 판매에 따라 제품군의 판매가에 영향을 주어 판매가의 등락이 이루어집니다.

3. 원재료 및 생산설비

1. 주요 원재료 등의 현황

| (단위 : 천원) |

| 사업부문 | 품 목 | 구체적용도 | 당기매입액 (비율) |

주요매입처 | 비 고 |

|---|---|---|---|---|---|

| 화장품 | 마치현外 화장품 원료 |

천연식물 추출물, 미생물 발효, 유기합성 등을 통한 무독성 무자극의 최상급 화장품 원자재 |

8,307,985 (34.0%) |

(주)오설록농장 | - |

| 건강기능성 식품 |

홍삼농축액분말外 건강기능성식품원료 |

수십년간 축적된 발효, 생물전환, 천연물 원료개발 기술을 적용한 건강보조식품 및 기능성 식품 원자재 |

12,116,506 (49.5%) |

베이시스푸드 | - |

| 의약품 원료 |

애엽外 의약품원료 |

생약의 유용성분을 추출 분리정제 농축한 의약품 원자재 | 4,409 (11.3%) |

SUZHOU DONG-A BEVERAGE CO., LTD |

- |

| 의료기기 | 상처드레싱 및 콜라겐 등 조직공학外 |

세포를 3차원적으로 조직배양하여 실제 인체와 같은 구조의 기능을 가지는 조직을 개발하는 분야의 원자재 |

1,279,153 (5.2%) |

신환상사 | - |

| 합 계 | 24,472,197 (100.0%) |

- | - | ||

주1) 주요매입처 중 당사의 특수관계자는 없습니다.

2. 주요 원재료 등의 가격변동추이

| (단위 : 원,$,AUD/kg) |

| 품 명 | 원재료명 | 제29기 연간 | 제28기 연간 | 제27기 연간 | |

|---|---|---|---|---|---|

| 화장품 | 내수 | Hydroquinone | 8,700 | 8,700 | 8,700 |

| 수입 | HP-BETA-CD | 50,716 ($39.3) |

53,691 ($42.4) |

51,040 ($43.1) |

|

| 건강기능성 식품 |

내수 | 발효주정 | 1,858 | 1,675 | 1,562 |

| 수입 | SODIUM ACETATE | 1,589 ($1.2) |

1,900 ($1.5) |

1,991 ($1.7) |

|

| 의약품 원료 |

내수 | ETHANOL(K/P) | 1,487 | 1,391 | 1,272 |

| 수입 | 애엽 | 3,540 ($2.7) |

3,687 ($2.9) |

3,219 ($2.7) |

|

| 의료기기 | 수입 | 심막 | 26,213 (AUD29.78) |

26,407 (AUD26.98) |

24,080 (AUD26.71) |

주1) 다품종 소량생산 제품의 특성상 대표적인 원재료만 산출하였습니다.

(1) 산출기준

품목별 총구매량을 입고수량으로 나누어서 가격을 산출하였습니다.

(2) 주요 가격변동원인

가. 다품종 제품 생산시 생산제품의 주요원재료 수급에 따라 원재료의 가격이 변화

나. 약용식물과 기타 천연물의 수급을 소매시장에서 도매시장으로 변경하고 대량수요품목은 직거래 및 계약재배로 구매가를 낮추었으나, 천연물의 특성상 계절 및 생산수량에 의해 가격이 변동됩니다.

다. 수입원재료의 경우 재정환율에 의해 가격이 변동됩니다.

3. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산능력의 산출근거

가. 생산능력

| ( 단위 : kg,ea/천원 ) |

| 구 분 | 품 목 | 제29기 연간 | 제28기 연간 | 제27기 연간 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 오송공장 | 화장품원료外 | 7,000,000 | 50,000,000 | 7,000,000 | 50,000,000 | 7,000,000 | 50,000,000 |

| 안산공장 | 건강기능성식품外 | 630,000 | 50,000,000 | 630,000 | 50,000,000 | 630,000 | 50,000,000 |

| 오창공장 | 의료기기外 | 2,000,000ea | 10,000,000 | 2,000,000ea | 10,000,000 | 2,000,000ea | 10,000,000 |

나. 생산능력의 산출근거

1) 산출방법 등

① 산출기준

다품종 소량생산 제조업체 특성상 개별생산능력이 수량으로 산출불가능하여 제품군별로 산출하였습니다.

② 산출방법

일생산량 * 년간 가동 가능일수

2) 평균가동시간

① 1일 평균작업시간 : 8시간

② 월 평균가동일수 : 20일

③ 연간작업일수 : 239일 (공장유지 보수 및 휴가일수 7일 제외)

④ 연 평균작업시간 : 1,912시간

4. 생산실적 및 가동률

(1) 생산실적

| ( 단위 : kg,ea/천원 ) |

| 구 분 | 품 목 | 제29기 연간 | 제28기 연간 | 제27기 연간 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 오송공장 | 화장품원료外 | 2,919,345 | 25,790,251 | 2,998,631 | 26,781,528 | 3,688,338 | 29,922,671 |

| 안산공장 | 건강기능성식품外 | 558,013 | 35,040,290 | 590,951 | 38,118,783 | 639,834 | 36,645,738 |

| 오창공장 | 의료기기外 | 1,378,269 | 11,749,489 | 1,146,763 | 10,272,866 | 1,257,376 | 9,871,594 |

(2) 당해 사업연도의 가동률

| (단위 : 시간) |

| 사업소(사업부문) | 당기 가동가능시간 | 당기 실제가동시간 | 평균가동률(%) |

|---|---|---|---|

| 오송공장 | 1,912 | 1,368 | 71.5 |

| 안산공장 | 1,912 | 1,380 | 72.2 |

| 오창공장 | 1,912 | 1,614 | 84.4 |

5. 생산설비의 현황 등

당사는 국내에 3개의 생산공장(오송, 안산, 오창)과 중국현지법인을 보유하고 있습니다. 중국 상해법인은 연구개발 및 원재료 확보를 위해 설립되었고, 중국수출을 위한 시장조사 및 수입원료 수급과 신규 Item 개발을 수행하고 있습니다. 중국 해문공장은 2014년 6월 25일 화장품소재 제품의 현지 생산, 현지 판매를 위해 중국 해문시에 준공되었으며 재중 한국 화장품 업체, 중국 현지 업체 및 글로벌 기업들을 대상으로 마케팅을 진행함으로써 당사의 새로운 20년을 위한 신 전략 생산 포스트로서 그 역할을 수행하고 있습니다.

(1) 주요 생산설비 소재 및 현황

| (단위: 천원, ㎡) |

| 구분 | 소재지 | 토지 | 건물 | 장부가 합계 |

비고 | ||

| 장부가 | 면적 | 장부가 | 면적 | ||||

| 오송공장 | 충북 청주시 | 5,766,069 | 35,993 | 17,234,217 | 12,452 | 23,000,286 | 소유 |

| 안산공장 | 경기 안산시 | 16,713,462 | 16,756 | 2,281,284 | 12,398 | 18,994,746 | 소유 |

| 오창공장 | 충북 청주시 | 2,241,403 | 8,063 | 5,469,620 | 8,414 | 7,711,023 | 소유 |

(2) 담보제공 유형자산

-해당사항 없음.

6. 설비의 신설. 매입 계획 등 (최근 5년)

2018.06.28 : 해문 마스크팩 공장 준공

- 바이오셀룰로스 마스크팩 생산설비의 신설

2022.01.20 : 제주공장 매각

- 화장품원료 생산 설비 및 관리 효율화

4. 매출 및 수주상황

1. 매출에 관한 사항(연결기준)

(1) 매출실적

(단위 : 천원)

| 구분 | 2023년 (제29기 연간) |

2022년 (제28기 연간) |

2021년 (제27기 연간) |

|---|---|---|---|

| 화 장 품 | 53,779,102 | 54,933,368 | 58,813,347 |

| 건강기능성 식품 | 24,540,630 | 25,636,402 | 25,276,805 |

| 의약품원료 | 5,039,954 | 2,828,120 | 2,471,020 |

| 의 료 기 기 | 18,331,137 | 15,755,635 | 16,240,660 |

| 합 계 | 101,690,824 | 99,153,525 | 102,801,832 |

가. 부문별 정보

| (단위 : 천원) |

| 구 분 | 당기 | 전기 | ||||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 총 자산 | 총 부채 | 매출액 | 영업이익 | 총 자산 | 총 부채 | |

| 화장품·의약품 원료 제조 | 96,697,001 | 13,762,667 | 167,600,275 | 32,664,094 | 92,417,109 | 16,063,656 | 162,528,667 | 23,443,717 |

| 중국 화장품 원료 제조 |

5,564,792 | (6,534,690) | 13,425,576 | 31,455,862 | 8,165,240 | (6,787,250) | 17,389,242 | 29,097,918 |

| 연결조정 | (570,969) | (143,121) | 3,043,079 | (16,035,022) | (1,428,824) | (221,697) | (3,820,583) | (5,730,930) |

| 합 계 | 101,690,824 | 7,084,856 | 184,068,930 | 48,084,934 | 99,153,525 | 9,054,709 | 176,097,326 | 46,810,705 |

나. 지역에 대한 정보

| (단위 : 천원) |

| 구 분 | 당기 | 전기 |

|---|---|---|

| 국내 매출 | 73,199,796 | 66,103,920 |

| 해외 매출 | 28,491,028 | 33,049,605 |

| - 중국 | 16,429,337 | 19,681,385 |

| - 일본 | 2,914,074 | 3,224,235 |

| - 기타 | 9,147,617 | 10,143,985 |

| 합 계 | 101,690,824 | 99,153,525 |

2. 판매방법 및 조건

(1) 결제조건

| 판 매 처 | 결 제 조 건 | 비 고 |

|---|---|---|

| (주)아모레퍼시픽 | 구매자금(1개월 후 현금) | - |

| (주)엘지생활건강 | 구매자금(1개월 후 현금) | - |

| (주)코스메카코리아 | 구매자금(1개월 후 현금) | - |

| (주)코스맥스 | 구매자금(1개월 후 현금) | - |

| 기 타 | 현금 및 어음, 구매자금 | - |

(2) 판매방법

가. 국내 마켓 점유율 상위업체(ex.아모레퍼시픽, LG, 코스메카코리아, 코스맥스 등)

- 고객사 연구소에 대한 직접 영업활동 및 연구소간의 Co-work 형태의 영업

- 축적된 기술레버리지를 활용한 기술 영업

나. 자사 영업 활동력이 미치지 않는 업체

- 주기적인 자사제품 판매망을 소유한 디스트리뷰터(대리점)의 교육을 통한 지속

적인 홍보 및 영업

다. 해외 영업

- 지속적인 해외전시회 참가, 각국의 디스트리뷰터를 통한 자사홍보 및 마케팅

3. 판매전략

(1) 수입원료 대체 : 대부분 수입에 의존하는 화장품원료의 국산화를 통한 수입 대체

(2) 수출증대 : 알부틴, 히알루론산 등의 글로벌 경쟁력을 갖춘 Specialty 소재의 지속적인 개발과 글로벌 마케팅 거점을 활용한 시장점유율 확대

(3) 잠재시장개발 : 의약품, 식품 관련 신규아이템의 론칭과 OEM/ODM 등 수직계열화 추진

(4) 신규시장 개발 : Wound care 관련 해외 인증을 진행하고, 새로운 기술 기반의 제품군을 탐색/발굴 및 신규시장 개발을 위한 관련업종 신사업 론칭 등

(5) Value-chain 확대 : 건강기능식품 상품기획 및 ODM 비즈니스 모델 개발

4. 수주상황

당사는 매출거래처로부터 매월초에 수주를 받아서 당월에 공급하는 형태입니다.

따라서 향후 매출에 대해서 영향을 줄 수 있는 수주상황은 없습니다.

5. 위험관리 및 파생거래

1. 위험관리 (연결)

연결실체는 금융상품과 관련하여 신용위험, 유동성위험, 환위험, 이자율위험 등과 같은 다양한 금융위험에 노출되어 있습니다. 본 주석은 상기 위험에 대한 연결실체의 노출정도 및 이와 관련하여 연결실체가 수행하고 있는 자본관리와 위험관리의 목적, 정책 및 절차와 위험측정방법 등에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 재무제표 전반에 걸쳐서 공시되어 있습니다.

연결실체의 위험관리는 연결실체의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다.

연결실체는 전사적인 수준의 위험관리 정책 및 절차를 마련하여 운영하고 있으며, 연결실체의 재무부문에서 위험관리에 대한 총괄책임을 담당하고 있습니다.

연결실체의 재무부문은 이사회에서 승인된 위험관리 정책 및 절차에 따라 연결실체의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있으며, 금융위험의 성격과 노출정도를 분석하여 주기적으로 경영진에게 보고하고 있습니다.

연결실체의 경영진은 전반적인 금융위험관리전략을 수립하고 위험회피 수단 및 절차를 결정하며 위험관리의 효과성에 대한 사후평가를 수행하고 있습니다. 또한, 연결실체의 내부감사인은 위험관리 정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다. 연결실체의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

가. 신용위험

연결실체는 금융상품의 연결실체자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 연결실체의 신용위험은 주로 매출채권 등에서 발생합니다. 연결실체의 경영진은 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다.

연결실체는 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 연결실체는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책을 보고하고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

(1) 신용위험에 대한 최대노출정도

당기말 및 전기말 현재 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당기말 |

전기말 |

|---|---|---|

| 현금및현금성자산 | 13,602,892 | 7,647,287 |

| 매출채권 및 기타채권 | 13,546,318 | 12,591,832 |

| 단기금융상품 | 500,000 | 500,000 |

| 보증금 | 5,435,223 | 6,256,305 |

| 합 계 | 33,084,433 | 26,995,424 |

(2) 매출채권의 손상

연결실체는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

당기말 및 전기말 현재 연결실체의 매출채권(받을어음 포함)의 연령 및 각 연령별로 손상된 채권금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당기말 |

전기말 | ||

|---|---|---|---|---|

| 매출채권 | 손실충당금 | 매출채권 | 손실충당금 | |

| 1개월이내 | 7,314,939 | 9,056 | 5,512,870 | 9,610 |

| 1개월초과 3개월이하 | 5,278,934 | 6,791 | 6,126,427 | 10,095 |

| 3개월초과 6개월이하 | 483,650 | 18,611 | 105,957 | 7,049 |

| 6개월초과 1년이하 | 114,582 | 42,524 | 213,676 | 120,388 |

| 1년초과 ~ | 22,513 | 22,513 | 93,703 | 93,703 |

| 합 계 | 13,214,618 | 99,495 | 12,052,633 | 240,845 |

나. 유동성위험

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석, 검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

연결실체의 당기말 현재 금융부채의 유동성위험 분석은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 6개월 이내 | 6~12개월 | 1~2년 | 2~5년 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 및 기타채무 | 12,333,356 | - | - | - | 12,333,356 |

| 단기차입금 | 20,280,811 | 6,421,318 | - | - | 26,702,129 |

| 유동성장기부채 | 145,101 | 6,098,779 | - | - | 6,243,880 |

| 유동성장기부채-금융리스 | 217,571 | 216,041 | - | - | 433,612 |

| 리스부채 | - | - | 312,561 | 74,613 | 387,174 |

| 통화선도부채 | 624 | - | - | - | 624 |

| 합 계 | 32,977,463 | 12,736,138 | 312,561 | 74,613 | 46,100,775 |

다. 외환위험

연결실체는 외화매출채권 등과 관련하여 주로 USD 및 EUR, JPY, CNY의 환율변동위험에 노출되어 있습니다. 당기말 및 전기말 현재 외환위험에 노출된 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

당기말 및 전기말 현재 적용된 환율은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| USD | 1,289.4 | 1,267.30 |

| EUR | 1,426.59 | 1,351.20 |

| JPY | 9.1266 | 9.5318 |

| CNY | 180.84 | 181.44 |

(1) 외환위험에 대한 노출

<당기말>

| (외화단위: USD, EUR, JPY, CNY) |

| 구 분 | USD | EUR | JPY | CNY |

|---|---|---|---|---|

| 자산 | ||||

| 현금및현금성자산 | 3,079,290 | 587,621 | 3,250,011 | - |

| 매출채권및기타채권 | 2,241,050 | 13,866 | 5,060,000 | - |

| 합 계 | 5,320,340 | 601,487 | 8,310,011 | - |

| 부채 | ||||

| 매입채무 | 568,560 | - | 840,000 | 416,900 |

| 합 계 | 568,560 | - | 840,000 | 416,900 |

<전기말>

| (외화단위: USD, EUR, JPY, CNY) |

| 구 분 | USD | EUR | JPY | CNY |

|---|---|---|---|---|

| 자산 | ||||

| 현금및현금성자산 | 3,397,313 | 348,150 | 10,432,213 | - |

| 매출채권및기타채권 | 2,457,188 | 128,259 | 2,600,000 | - |

| 합 계 | 5,854,501 | 476,409 | 13,032,213 | - |

| 부채 | ||||

| 매입채무 | 126,044 | - | 79,049 | 193,623 |

| 합 계 | 126,044 | - | 79,049 | 193,623 |

(2) 민감도 분석

당기 및 전기의 외화에 대한 기능통화의 환율 10% 변동시 환율변동이 당기 손익에 미치는 영향은 다음과 같습니다. 민감도분석 시에는 이자율 등 다른 변수는 변동하지않는다고 가정하였습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10%하락시 | 10% 상승시 | 10%하락시 | |

| USD | 612,695 | (612,695) | 725,967 | (725,967) |

| EUR | 85,807 | (85,807) | 64,372 | (64,372) |

| JPY | 6,818 | (6,818) | 123 | (123) |

| CNY | (7,539) | 7,539 | (3,513) | 3,513 |

라. 이자율위험

연결실체의 이자율 위험은 주로 변동금리부 조건의 차입금에서 발생하는 현금흐름 이자율 위험입니다. 당기말 및 전기말 현재 연결실체가 보유하고 있는 변동이자부 금융상품의 장부금액은 다음과 같습니다.

(1) 변동이자부 금융상품 내역

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 단기차입금 | (4,000,000) | (4,000,000) |

| 합 계 | (4,000,000) | (4,000,000) |

(2) 민감도 분석

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익증가(감소) | (316,400) | 316,400 | (312,000) | 312,000 |

마. 자본위험

연결실체의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는것을 그 목적으로 하고 있습니다. 연결실체는 자본관리 지표로 자본조달비율을 이용하고 있으며, 당기말 및 전기말의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| (A) 총 차입금 (장단기차입금,유동성장기부채 및 리스부채) |

33,020,791 |

35,549,077 |

| (B) 현금및현금성자산 | 13,602,892 | 7,647,287 |

| (C) 순부채(C=A-B) | 19,417,899 | 27,901,790 |

| (D) 자본총계 | 135,983,996 | 129,286,621 |

| (E) 총자본(E=C+D) | 155,401,895 | 157,188,411 |

| 자본조달비율(C/E) | 12.5% | 17.8% |

바. 공정가치

(1) 금융상품의 범주별 분류

당기말과 전기말 현재 금융상품의 범주별 금융상품의 장부금액은 다음과 같습니다.

<당기말>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 |

기타포괄손익-공정가치측정 금융자산 |

상각후원가측정 금융부채 |

당기손익-공정가치 측정 금융부채 |

|---|---|---|---|---|---|

| 금융자산 | |||||

| 현금및현금성자산 | 13,602,892 | - | - | - | - |

| 매출채권및기타채권 | 13,204,240 | - | - | - | - |

| 기타금융자산 | 500,000 | 8,991,907 | 805,132 | - | - |

| 보증금 | 5,435,223 | - | - | - | - |

| 소 계 | 32,742,355 | 8,991,907 | 805,132 | - | - |

| 금융부채 | |||||

| 매입채무및기타채무 | - | - | - | 12,333,355 | - |

| 단기차입금 | - | - | - | 26,243,320 | - |

| 유동성장기부채 | - | - | - | 6,000,000 | - |

| 유동성리스부채 | - | - | - | 403,669 | - |

| 리스부채 | - | - | - | 373,802 | - |

| 통화선도부채 | - | - | - | - | 624 |

| 소 계 | - | - | - | 45,354,146 | 624 |

<전기말>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익-공정가치측정 지분상품 | 상각후원가측정 금융부채 |

|---|---|---|---|---|

| 금융자산 | ||||

| 현금및현금성자산 | 7,647,287 | - | - | - |

| 매출채권및기타채권 | 12,144,119 | - | - | - |

| 기타금융자산 | 500,000 | 15,330,863 | 7,185 | - |

| 보증금 | 6,256,305 | - | - | - |

| 장기대여금 | - | - | - | - |

| 소 계 | 26,547,711 | 15,330,863 | 7,185 | - |

| 금융부채 | ||||

| 매입채무및기타채무 | - | - | - | 7,478,565 |

| 단기차입금 | - | - | - | 29,180,000 |

| 유동성장기부채 | - | - | - | 6,000,000 |

| 유동성리스부채 | - | - | - | 163,042 |

| 리스부채 | - | - | - | 206,035 |

| 소 계 | - | - | - | 43,027,642 |

(2) 금융상품 범주별 순손익

<당기>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익 -공정가치측정 금융자산 |

상각후원가측정 금융부채 |

당기손익-공정가치측정 금융부채 | 합계 |

|---|---|---|---|---|---|---|

| 당기손익 | ||||||

| 이자수익 | 660,246 | 313,009 | - | - | - | 973,255 |

| 외환손익 | 320,308 | - | - | (233,489) | - | 86,819 |

| 이자비용 | - | - | - | (1,486,905) | - | (1,486,905) |

| 당기손익-공정가치측정 금융자산평가이익 | - | 6,964 | - | - | - | 6,964 |

| 당기손익-공정가치측정 금융자산평가손실 |

- | (385,529) | - | - | - | (385,529) |

| 당기손익-공정가치측정 금융자산처분손실 |

- | (83,407) | - | - | - | (83,407) |

| 통화선도거래손익 | - | - | - | - | (6,000) | (6,000) |

| 통화선도평가손실 | - | - | - | - | (624) | (624) |

| 기타포괄손익 | ||||||

| 기타포괄손익-공정가치 측정 금융자산평가손익 | - | - | (167,522) |

- | - | (167,522) |

| 합 계 | 980,554 | (148,963) | (167,522) | (1,720,394) | (6,624) | (1,062,949) |

<전기>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익 -공정가치측정 금융자산 |

상각후원가측정 금융부채 |

합계 |

|---|---|---|---|---|---|

| 당기수익 | |||||

| 이자수익 | 448,194 | 17,823 | - | - | 466,017 |

| 외환손익 | 773,002 | - | - | (481,824) | 291,178 |

| 이자비용 | (1,276,571) | - | - | - | (1,276,571) |

| 당기손익-공정가치측정 금융자산평가손실 |

- | 83,407 | - | - | 83,407 |

| 당기손익-공정가치측정 금융자산처분손실 |

- | (270,224) | - | - | (270,224) |

| 기타포괄손익 | |||||

| 기타포괄손익-공정가치 측정 금융자산평가손익 | - | - | - | - | - |

| 합 계 | (55,375) | (168,994) | - | (481,824) | (706,193) |

(3) 금융상품 종류별 공정가치

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산 | ||||

| 현금및현금성자산 | 13,602,892 | 13,602,892 | 7,647,287 | 7,647,287 |

| 매출채권및기타채권 | 13,204,240 | 13,204,240 | 12,144,119 | 12,144,119 |

| 당기손익-공정가치 측정 금융자산(유동) | 8,972,937 | 8,972,937 | 14,926,364 | 14,926,364 |

| 당기손익-공정가치 측정 금융자산(비유동) | 18,970 | 18,970 | 404,499 | 404,499 |

| 기타포괄손익-공정가치측정 금융자산 | 805,131 | 805,131 | 7,185 | 7,185 |

| 보증금 | 5,435,223 | 5,435,223 | 6,256,305 | 6,256,305 |

| 소 계 | 42,039,393 | 42,039,393 | 41,385,759 | 41,385,759 |

| 금융부채 | ||||

| 매입채무및기타채무 | 12,333,355 | 12,333,355 | 7,478,565 | 7,478,565 |

| 단기차입금 | 26,243,320 | 26,243,320 | 29,180,000 | 29,180,000 |

| 유동성장기부채 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 |

| 유동성리스부채 | 403,669 | 403,669 | 163,042 | 163,042 |

| 리스부채 | 373,802 | 373,802 | 206,035 | 206,035 |

| 통화선도부채 | 624 | 624 | - | - |

| 소 계 | 45,354,770 | 45,354,770 | 43,027,642 | 43,027,642 |

(4) 공정가치 서열체계

연결실체는 공정가치측정에 사용된 투입변수의 유의성을 반영하는 공정가치 서열체계에 따라 공정가치측정치를 분류하고 있으며, 공정가치 서열체계의 수준은 다음과 같습니다.

| 수준1 |

동일한 자산이나 부채에 대해 활성시장의 공시가격 |

| 수준2 |

직접적으로 또는 간접적으로 관측가능한, 자산이나 부채에 대한 투입변수 |

| 수준3 |

관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수 |

당기말 및 전기말 현재 금융상품의 수준별 공정가치 측정치는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 수준1 | 수준2 | 수준3 | 합 계 |

|---|---|---|---|---|

| <당기말> | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산(유동) | - | 8,972,937 | - | 8,972,937 |

| 당기손익-공정가치 측정 금융자산(비유동) | - | - | 18,970 | 18,970 |

| 기타포괄손익-공정가치 측정 금융자산 | 805,132 | - | - | 805,132 |

| <전기말> | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산(유동) | - | 14,926,364 | - | 14,926,364 |

| 당기손익-공정가치 측정 금융자산(비유동) | - | - | 404,499 | 404,499 |

| 기타포괄손익-공정가치 측정 금융자산 | 7,185 | - | - | 7,185 |

연결실체는 공정가치 서열체계의 수준 간 이동을 보고기간 말에 인식합니다.

나. 관측할 수 없는 유의적인 투입변수를 사용한 공정가치 측정 (수준3)

당기 중 수준 3으로 분류된 금융상품의 변동 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 | 합 계 |

|---|---|---|

| 기초금액 | 404,499 | 404,499 |

|

당기손익으로 인식된 이익 |

(385,529) | (385,529) |

| 기말금액 | 18,970 | 18,970 |

당기 중 공정가치 서열체계에서의 수준 간 이동은 없습니다.

(5) 가치평가기법 및 투입 변수

당기말 현재 연결실체는 공정가치 서열체계에서 수준 3으로 분류되는 금융상품의 공정가치에 대해 다음의 가치평가기법과 투입변수를 사용하고 있습니다.

| (단위: 천원) |

| 구 분 | 공정가치 | 수준 | 가치평가기법 |

|---|---|---|---|

| 당기손익-공정가치 측정 금융자산 | |||

| SBI 헬스케어펀드 제1호 | 18,970 | 3 | 자산가치접근법 |

2. 위험관리(별도)

당사는 금융상품과 관련하여 신용위험, 유동성위험, 환위험, 이자율위험 등과 같은 다양한 금융위험에 노출되어 있습니다. 본 주석은 상기 위험에 대한 당사의 노출정도및 이와 관련하여 당사가 수행하고 있는 자본관리와 위험관리의 목적, 정책 및 절차와 위험측정방법 등에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본재무제표 전반에 걸쳐서 공시되어 있습니다.

당사의 위험관리는 당사의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 당사가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다.

당사는 전사적인 수준의 위험관리 정책 및 절차를 마련하여 운영하고 있으며, 당사의재무부문에서 위험관리에 대한 총괄책임을 담당하고 있습니다.

당사의 재무부문은 이사회에서 승인된 위험관리 정책 및 절차에 따라 당사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있으며,금융위험의 성격과 노출정도를 분석하여 주기적으로 경영진에게 보고하고 있습니다.

당사의 경영진은 전반적인 금융위험관리전략을 수립하고 위험회피 수단 및 절차를 결정하며 위험관리의 효과성에 대한 사후평가를 수행하고 있습니다. 또한, 당사의 내부감사인은 위험관리 정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다. 당사의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

가. 신용위험

당사는 금융상품의 당사자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 당사의 신용위험은 주로 매출채권 등에서 발생합니다. 당사의 경영진은 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다.

당사는 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 당사는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책을보고하고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

(1) 신용위험에 대한 최대노출정도

당기말 및 전기말 현재 당사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당기말 |

전기말 |

|---|---|---|

| 현금및현금성자산 | 13,279,956 | 6,272,217 |

| 매출채권 및 기타채권 | 12,634,137 | 14,293,556 |

| 단기금융상품 | 500,000 | 500,000 |

| 장기대여금 | 8,638,980 | 3,294,980 |

| 보증금 | 5,435,223 | 6,256,305 |

| 금융보증 | 7,178,947 | 18,635 |

| 합 계 | 47,667,243 | 30,635,693 |

(2) 매출채권의 손상

당사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

당기말 및 전기말 현재 매출채권의 연령 및 각 연령별로 손상된 채권금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당기말 |

전기말 | ||

|---|---|---|---|---|

| 매출채권 | 손실충당금 | 매출채권 | 손실충당금 | |

| 1개월이내 | 6,497,179 | 9,056 | 5,106,105 | 9,610 |

| 1개월초과 3개월이하 | 5,278,934 | 6,791 | 6,126,428 | 10,095 |

| 3개월초과 6개월이하 | 483,650 | 18,611 | 105,957 | 7,049 |

| 6개월초과 1년이하 | 114,582 | 42,524 | 213,676 | 120,388 |

| 1년초과 ~ | 22,513 | 22,513 | 93,703 | 93,703 |

| 합 계 | 12,396,858 | 99,495 | 11,645,869 | 240,845 |

나. 유동성위험

당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석, 검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 당사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

당사의 당기말 현재 금융부채의 유동성위험 분석은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 6개월 이내 | 6~12개월 | 1~2년 | 2~5년 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 및 기타채무 | 12,032,864 | - | - | - | 12,032,864 |

| 단기차입금 | 4,051,265 | - | - | - | 4,051,265 |

| 유동성장기부채 | 145,101 | 6,098,779 | - | - | 6,243,880 |

| 유동성리스부채 | 217,571 | 216,041 | - | - | 433,612 |

| 리스부채 | - | - | 312,561 | 74,613 | 387,174 |

| 금융보증부채 | - | 7,178,947 | - | 7,178,947 | |

| 통화선도부채 | 624 | - | - | - | 624 |

| 합 계 | 16,447,425 | 13,493,767 | 312,561 | 74,613 | 30,328,366 |

다. 외환위험

당사는 외화매출채권 등과 관련하여 주로 USD 및 EUR, JPY, CNY의 환율변동위험에 노출되어 있습니다. 당기 및 전기말 현재 외환위험에 노출된 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

(1) 외환위험에 대한 노출

<당기말>

| (외화단위: USD, EUR, JPY, CNY) |

| 구 분 | USD | EUR | JPY | CNY |

|---|---|---|---|---|

| 자산 | ||||

| 현금및현금성자산 | 3,079,280 | 587,621 | 3,250,011 | - |

| 매출채권및기타채권 | 2,241,050 | 13,866 | 5,060,000 | - |

| 합 계 | 5,320,330 | 601,487 | 8,310,011 | - |

| 부채 | ||||

| 매입채무 | 568,560 | - | 840,000 | 416,900 |

| 합 계 | 568,560 | - | 840,000 | 416,900 |

<전기말>

| (외화단위: USD, EUR, JPY, CNY) |

| 구 분 | USD | EUR | JPY | CNY |

|---|---|---|---|---|

| 자산 | ||||

| 현금및현금성자산 | 3,347,252 | 348,150 | 10,432,213 | - |

| 매출채권및기타채권 | 2,457,188 | 128,259 | 2,600,000 | - |

| 장기대여금 | 4,400,000 | - | - | - |

| 합 계 | 10,204,440 | 476,409 | 13,032,213 | - |

| 부채 | ||||

| 매입채무 | 52,713 | - | 79,049 | 193,623 |

| 합 계 | 52,713 | - | 79,049 | 193,623 |

(2) 민감도 분석

당기 및 전기의 외화에 대한 기능통화의 환율 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다. 민감도분석 시에는 이자율 등 다른 변수는 변동하지 않는다고 가정하였습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10%하락시 | 10% 상승시 | 10%하락시 | |

| USD | 612,693 | (612,693) | 1,286,528 | (1,286,528) |

| EUR | 85,807 | (85,807) | 64,372 | (64,372) |

| JPY | 681,758 | (681,758) | 12,347 | (12,347) |

| CNY | (7,539) | 7,539 | (3,513) | 3,513 |

라. 이자율위험

당사의 이자율 위험은 주로 변동금리부 조건의 차입금에서 발생하는 현금흐름 이자율 위험입니다. 당기말 및 전기말 현재 당사가 보유하고 있는 변동이자부 금융상품의장부금액은 다음과 같습니다.

(1) 변동이자부 금융상품 내역

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 단기차입금 | (4,000,000) | (4,000,000) |

| 합 계 | (4,000,000) | (4,000,000) |

(2) 민감도 분석

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 순이익증가(감소) | (316,400) | 316,400 | (312,000) | 312,000 |

마. 자본위험

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사는 자본관리 지표로 자본조달비율을 이용하고 있으며, 당기말 및 전기말의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| (A) 총 차입금 (장단기차입금,유동성장기부채 및 리스부채) |

10,777,471 | 12,869,077 |

| (B) 현금및현금성자산 | 13,279,956 | 6,272,217 |

| (C) 순부채(C=A-B) | (2,502,485) | 6,596,860 |

| (D) 자본총계 | 134,936,181 | 139,084,951 |

| (E) 총자본(E=C+D) | 132,433,696 | 145,681,811 |

| 자본조달비율(C/E) (*1) | - | 4.5% |

(*1) 당기말 부(-)의 자본조달비율이 계산되어 기재하지 아니하였습니다.

바. 공정가치

(1) 금융상품의 범주별 분류

당기말과 전기말 현재 금융상품의 범주별 금융상품의 장부금액은 다음과 같습니다.

<당기말>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 |

기타포괄손익-공정가치측정 금융자산 |

상각후원가측정 금융부채 |

당기손익-공정가치 측정 금융부채 | 기 타 |

|---|---|---|---|---|---|---|

| 금융자산 | ||||||

| 현금및현금성자산 | 13,279,956 | - | - | - | - | |

| 매출채권및기타채권 | 12,304,767 | - | - | - | - | |

| 기타금융자산 | 500,000 | 8,991,907 | 805,132 | - | - | |

| 보증금 | 5,435,223 | - | - | - | - | |

| 소 계 | 31,519,946 | 8,991,907 | 805,132 | - | - | |

| 금융부채 | ||||||

| 매입채무및기타채무 | - | - | - | 12,032,864 | - | |

| 단기차입금 | - | - | - | 4,000,000 | - | |

| 유동성장기부채 | - | - | - | 6,000,000 | - | |

| 유동성리스부채 | - | - | - | 403,669 | - | |

| 리스부채 | - | - | - | 373,802 | - | |

| 금융보증부채 | - | - | - | - | - | 7,178,947 |

| 통화선도부채 | - | - | - | - | 624 | - |

| 소 계 | - | - | - | 22,810,335 | 624 | 7,178,947 |

<전기말>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익-공정가치측정 지분상품 | 상각후원가측정 금융부채 |

기 타 |

|---|---|---|---|---|---|

| 금융자산 | |||||

| 현금및현금성자산 | 6,272,217 | - | - | - | - |

| 매출채권및기타채권 | 14,052,711 | - | - | - | - |

| 기타금융자산 | 500,000 | 15,330,863 | 7,185 | - | - |

| 보증금 | 6,256,305 | - | - | - | - |

| 장기대여금 | 3,294,980 | - | - | - | - |

| 소 계 | 30,376,213 | 15,330,863 | 7,185 | - | |

| 금융부채 | |||||

| 매입채무및기타채무 | - | - | - | 7,081,504 | - |

| 단기차입금 | - | - | - | 6,500,000 | - |

| 유동성장기부채 | - | - | - | 6,000,000 | - |

| 유동성리스부채(*1) | - | - | - | 163,042 | - |

| 리스부채(*1) | - | - | - | 206,035 | - |

| 금융보증부채 | - | - | - | - | 18,635 |

| 소 계 | - | - | - | 19,950,581 | 18,635 |

(2) 금융상품 범주별 순손익

<당기>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익-공정가치측정 금융자산 | 당기손익-공정가치측정 금융부채 | 상각후원가측정 금융부채 |

합계 |

|---|---|---|---|---|---|---|

| 당기손익 | ||||||

| 이자수익 | 631,056 | 313,009 | - | - | 403,481 | 1,347,546 |

| 외환손익 | 318,394 | - | - | - | (22,281) | 296,113 |

| 이자비용 | - | - | - | - | (550,688) | (550,688) |

| 당기손익-공정가치측정 금융자산평가이익 |

- | 6,964 | - | - | - | 6,964 |

| 당기손익-공정가치측정 금융자산평가손실 |

- | (385,529) | - | - | - | (385,529) |

| 당기손익-공정가치측정 금융자산처분손실 |

- | (83,407) | - | - | - | (83,407) |

| 금융보증부채 | - | - | - | - | (7,153,495) | (7,153,495) |

| 통화선도거래손익 | - | - | - | (6,000) | - | (6,000) |

| 통화선도평가손실 | - | - | - | (624) | - | (624) |

| 기타포괄손익 | ||||||

| 기타포괄손익-공정가치측정 금융자산 평가손익 |

- | - | (167,522) | - | - | (167,522) |

| 합 계 | 949,450 | (148,963) | (167,522) | (6,624) | (7,322,983) | (6,696,642) |

<전기>

| (단위: 천원) |

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 | 기타포괄손익-공정가치측정 금융자산 | 당기손익-공정가치측정 금융부채 | 상각후원가측정 금융부채 |

합계 |

|---|---|---|---|---|---|---|

| 당기손익 | ||||||

| 이자수익 | 673,437 | 17,823 | - | - | - | 691,260 |

| 외환손익 | 765,765 | - | - | - | 36,966 | 802,731 |

| 이자비용 | - | - | - | - | (320,214) | (320,214) |

| 당기손익-공정가치측정 금융자산평가이익 |

- | 83,407 | - | - | - | 83,407 |

| 당기손익-공정가치측정 금융자산평가손실 |

- | (270,224) | - | - | - | (270,224) |

| 기타포괄손익 | ||||||

| 기타포괄손익-공정가치측정 금융자산평가손익 | - | - | (626) | - | - | (626) |

| 합 계 | 1,439,202 | (168,994) | (626) | - | (283,248) | 986,334 |

(3) 금융상품 종류별 공정가치

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산 | ||||

| 현금및현금성자산 | 13,279,956 | 13,279,956 | 6,272,217 | 6,272,217 |

| 매출채권및기타채권 | 12,304,767 | 12,304,767 | 14,052,711 | 14,052,711 |

| 당기손익-공정가치 측정 금융자산 | 8,991,907 | 8,991,907 | 15,330,863 | 15,330,863 |

| 기타포괄손익-공정가치측정 금융자산 | 805,132 | 805,132 | 7,185 | 7,185 |

| 보증금 | 5,435,223 | 5,435,223 | 6,256,305 | 6,256,305 |

| 장기대여금 | - | - | 3,294,980 | 3,294,980 |

| 소 계 | 40,816,985 | 40,816,985 | 45,214,261 | 45,214,261 |

| 금융부채 | ||||

| 매입채무및기타채무 | 12,032,864 | 12,032,864 | 7,081,504 | 7,081,504 |

| 단기차입금 | 4,000,000 | 4,000,000 | 6,500,000 | 6,500,000 |

| 유동성장기부채 | 6,000,000 | 6,000,000 | 6,000,000 | 6,000,000 |

| 유동성리스부채 | 403,669 | 403,669 | 163,042 | 163,042 |

| 리스부채 | 373,802 | 373,802 | 206,035 | 206,035 |

| 금융보증부채 | 7,178,947 | 7,178,947 | 18,635 | 18,635 |

| 통화선도부채 | 624 | 624 | - | - |

| 소 계 | 29,989,906 | 29,989,906 | 19,969,216 | 19,969,216 |

(4) 공정가치 서열체계

당사는 공정가치를 산정하는 데 사용한 투입변수의 신뢰성에 대한 정보를 제공하기 위하여 금융상품을 기준서에서 정한 세 수준으로 분류합니다. 공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

| 수준1 |

측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의 (조정하지 않은) 공시가격 |

| 수준2 | 수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할 수 있는 투입변수 |

| 수준3 | 자산이나 부채에 대한 관측할 수 없는 투입변수 |

당기말 및 전기말 현재 금융상품의 수준별 공정가치 측정치는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 수준1 | 수준2 | 수준3 | 합 계 |

|---|---|---|---|---|

| <당기말> | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산(유동) | - | 8,972,937 | - | 8,972,937 |

| 당기손익-공정가치 측정 금융자산(비유동) | - | - | 18,970 | 18,970 |

| 기타포괄손익-공정가치 측정 금융자산 (비유동) |

805,132 | - | - | 805,132 |

| <전기말> | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산(유동) | - | 14,926,364 | - | 14,926,364 |

| 당기손익-공정가치 측정 금융자산(비유동) | - | - | 404,499 | 404,499 |

| 기타포괄손익-공정가치 측정 금융자산 | 7,185 | - | - | 7,185 |

당사는 공정가치 서열체계의 수준 간 이동을 보고기간 말에 인식합니다.

당기 중 수준 3으로 분류된 금융상품의 변동 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 |

합 계 |

|---|---|---|

| 기초금액 | 404,499 | 404,499 |

|

당기손익으로 인식된 이익(손실) |

(385,529) | (385,529) |

| 기말금액 | 18,970 | 18,970 |

당기 중 공정가치 서열체계에서의 수준 간 이동은 없습니다.

(5) 가치평가기법 및 투입 변수

당기말 현재 당사는 공정가치 서열체계에서 수준 3으로 분류되는 금융상품의 공정가치에 대해 다음의 가치평가기법과 투입변수를 사용하고 있습니다.

| (단위: 천원) |

| 구 분 | 공정가치 | 수준 | 가치평가기법 | 비고 |

|---|---|---|---|---|

| 당기손익-공정가치 측정 금융자산 | ||||

| SBI 헬스케어펀드 제1호 | 18,970 | 3 | 자산가치접근법 | |

3. 파생상품 거래

(1) 파생상품의 구성내역

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 파생상품부채: | ||||

| 통화선도 | (624) | - | - | - |

(2) 파생상품 및 위험회피회계

| 거래목적 | 파생상품종류 | 계약처 | 계약환율 | 계약시작일 | 계약만기일 | 미체결건수 | 미체결잔액 | |

|---|---|---|---|---|---|---|---|---|

| 매매목적 | 통화선도거래 | 기업은행 | 1,289.40 | 2023.12.14 | 2024.03.14 | 1 | USD | 50,000 |

| 매매목적 | 통화선도거래 | 기업은행 | 1,281.63 | 2023.12.14 | 2024.06.14 | 1 | USD | 50,000 |

| 매매목적 | 통화선도거래 | 기업은행 | 1,294.30 | 2023.12.22 | 2024.03.22 | 1 | USD | 50,000 |

| 매매목적 | 통화선도거래 | 기업은행 | 1,287.60 | 2023.12.22 | 2024.06.21 | 1 | USD | 50,000 |

| 매매목적 | 통화선도거래 | 기업은행 | 1,288.80 | 2023.12.27 | 2024.03.27 | 1 | USD | 50,000 |

| 매매목적 | 통화선도거래 | 기업은행 | 1,282.20 | 2023.12.27 | 2024.06.27 | 1 | USD | 50,000 |

(3) 파생상품 관련 손익

- 당사가 상기의 통화선도계약으로 인하여 당기 중 금융손익으로 인식한

파생상품평가손실은 624천원(전기:0원)이며, 거래손실은 6,000천원 입니다.

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등 (최근 5년)

- 2019년 3월 25일 주식회사 강스템바이오텍과 제대혈 유래 줄기세포 아토피피부염 치료제 국내 독점판권/통상실시권 설정 및 기술전수 계약을 체결하였습니다. 계약기간은 계약 체결 후 품목허가일로부터 15년이며, 선급기술료는 \15,000,000,000으로 계약체결일로부터 15일 이내, 주식회사 강스템바이오텍의 임상 3상 완료 및 준양산 기술조건 확인완료일로부터 30일 이내, 품목허가 승인일로부터 30일 이내에 각각 \5,000,000,000씩 분할하여 지급하는 조건 입니다.

- 2020년 8월 18일 최대주주 변경을 수반하는 주식양수도 계약이 체결되었습니다. 당사의 최대주주였던 SKC(주)는 당사의 보통주 4,190,841주, 매도 금액 \115,286,958,941에 (주)현대퓨처넷 (舊(주)현대HCN)과 양도계약을 체결하였습니다.

- 2020년 12월 10일 주식회사 강스템바이오텍과 체결한 제대혈 유래 줄기세포 아토피피부염 치료제 국내 독점판권/통상실시권 설정 및 기술전수 계약에 대하여 변경 계약을 체결하였습니다. 선급기술료 \15,000,000,000의 지급조건을 계약 체결일로부터 15일 이내 \5,000,000,000, 품목허가 후 2년 이내 계약상대방과 합의하에 완제품 협의수량 이상을 연속생산하고 연속생산된 완제품의 제품공급가 평균값이 vial당 협의된 가격이하가 되는 것을 양사가 확인한 날로부터 90일 이내 \2,000,000,000, 판매개시 이후 누적판매량이 협의된 수량을 초과한 날로부터 90일 이내 \3,000,000,000, Know-how 기술전수 요청일로부터 90일 이내 \3,000,000,000, Know-how 기술전수 종결일로부터 90일 이내 \2,000,000,000 으로 변경하였습니다.

2. 제약/바이오 분야 계약 현황

(1) 라이선스인(License-In) 계약

공시서류작성기준일 현재 당사가 체결중인 라이선스인(License-In) 계약의 현황은 다음과 같습니다.

(단위 : 천원)

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 계약금액 | 지급금액 | 진행단계 |

| 퓨어스템-에이디주 (줄기세포치료제) |

(주)강스템바이오텍 | 한국 | 2019.03.25 | 제품품목허가일로부터 15년 |

15,000,000 (로열티 별도) |

5,000,000 | 국내 임상3상 진행중 |

품목별 계약 세부내용 : 퓨어스템-에이디 주(아토피 피부염 / 줄기세포치료제)

| 계약상대방 | - (주)강스템바이오텍 (한국) |

| 계약내용 | - 제대혈유래줄기세포치료제(적응증:아토피 피부염)의 국내 독점판매권 / 통상 실시권 설정 및 기술전수 계약 |

| 대상지역 | - 한국 |

| 계약기간 | - 계약체결일 : 2019.03.25 - 계약종료일 : 제품에 대한 품목허가일로부터 15년이 되는 날까지 |

| 총 계약금액 | - 선급기술료 : 150 억원 (경상기술료는 미공개) |

| 지급금액 | - 50 억원 |

| 계약조건 | - (주)강스템바이오텍이 계약제품에 대한 국내 독점판매권을 당사에 허여 - 국내 통상실시권 부여 및 기술 전수 1) 계약기술 : (주)강스템바이오텍 보유 특허권 4건 및 노하우 2) 전수시기 : 제품 품목허가 승인 후 당사가 공정 설계 및 투자를 준비하는 시점 - 선급기술료는 총 150억원으로 분할 지급 1) 계약체결일로부터 15일 이내 50억원 2) 품목허가 후 2년 이내 양사 협의하에 완제품 협의수량 이상을 연속 생산하고 연속생상된 완제품의 제품공급가 평균값이 vial당 협의된 가격이하가 되는 것을 양사가 확인한 날로부터 90일 이내 20억원 3) 당사가 판매개시 이후 누적판매량이 협의된 수량을 초과한 날로부터 90일 이내 30억원 4) 본 계약에 따라 Know-how 기술전수 요청일로부터 90일 이내 30억원 5) 본 계약에 따라 Know-how 기술전수 종결일로부터 90일 이내 20억원 - 계약제품의 생산은 양사가 공동 협력하며, (주)강스템바이오텍은 3만 vial 이내 물량에 대한 제품공급의무를 갖고 있음 |

| 회계처리방법 | - 계약금(Upfront payment) : 라이선스 제공에 대해서는 라이선스 제공과 제품 공급 의무를 단일의 수행의무로 회계처리하며 제품 공급 기간에 걸쳐 비용을 인식하고, 제품의 Know-how 기술이전과 관련 된 수행의무에 대해서는 기술전수가 완료되는 시점에 일시에 비용을 인식 |

| 대상기술 | - 제대혈유래 줄기세포를 이용한 세포치료제(대상 적응증 : 아토피 피부염) - 계약기술 특허는 다음과 같습니다.. 1) ZNF281을 발현하는 제대혈 유래 줄기세포의 분리방법 (대한민국 특허 등록 제10-0950195호) 2) ZNF281을 발현하는 제대혈 유래 줄기세포의 대량 배양방법 (대한민국 특허 등록 제10-1158664호) 3) Isolating Method for Umbilical Cord Blood-Derived Pluripotent Stem Cells Expressing ZNF281(PCT/KR2010/001338) 4) 줄기세포를 유효성분으로 함유하는 면역질환 또는 염증질환의 예방 또는 치료용 조성물(대한민국 특허등록 제10-1512171호) |

| 개발 진행경과 |

<(주)강스템바이오텍> - 2015년 1/2a상 임상시험 종료 (2018년 장기추적관찰 종료) - 2017년 3상 임상시험계획 식약처 승인 |

| 기타사항 | - |

*주1) 2020.12.10 지급조건 변경

(2) 판권 이전 계약

공시서류작성기준일 현재 당사가 체결중인 판권 이전 계약의 현황은 다음과 같습니다.

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 진행단계 |

| 카티스템 (줄기세포치료제) |

메디포스트(주) | 한국 | 2018.12.31 | 품목허가 후 15년 | 임상3상 양수도완료, 국내 임상3상 진행중 |

품목별 계약 세부내용 : 카티스템 (발목관절 적응증 / 줄기세포치료제)

| 계약상대방 | - 메디포스트(주) (한국) |

| 계약내용 | - 카티스템 발목관절 적응증 확장 임상시험 및 품목허가 후, 이에 대한 국내 독점판매권 계약 체결 |

| 대상지역 | - 한국 |

| 계약기간 | - 계약체결일 : 2018.12.31 - 계약기간 : 품목허가일로부터 15년 |

| 총 계약금액 | - 공급계약금액 : 총 156억원 |

| 계약조건 | - 계약 세부내용의 경우, 영업기밀에 해당하므로 기재하지 않음 |

| 개발 진행경과 |

<메디포스트(주)> - 2023년 12월 적응증 추가 품목허가 변경 신청 (식약처) |

| 기타사항 | - 임상결과를 바탕으로 허가권자인 메디포스트(주)가 식품의약품안전처에 품목허가 변경(적응증 추가) 신청 진행 예정 |

* 2023년 7월 임상결과를 발표하였으며, 자세한 사항은 2023년 7월 25일 당사의 공시사항을 참고하여 주시기 바랍니다.

3. 연구개발활동

(1) 연구개발활동의 개요

당사는 지속적인 R&D 역량 강화를 통해 추출, 정제, 발효, 유기합성 등의 천연물 가공기술과 균주개량 및 배양기술, 균주/대사체 대량 양산 기술, 효능 스크리닝 기술을 확보하고, 이를 통해 고기능성 소재 개발에 박차를 가하고 있습니다.

(2) 연구개발 담당조직

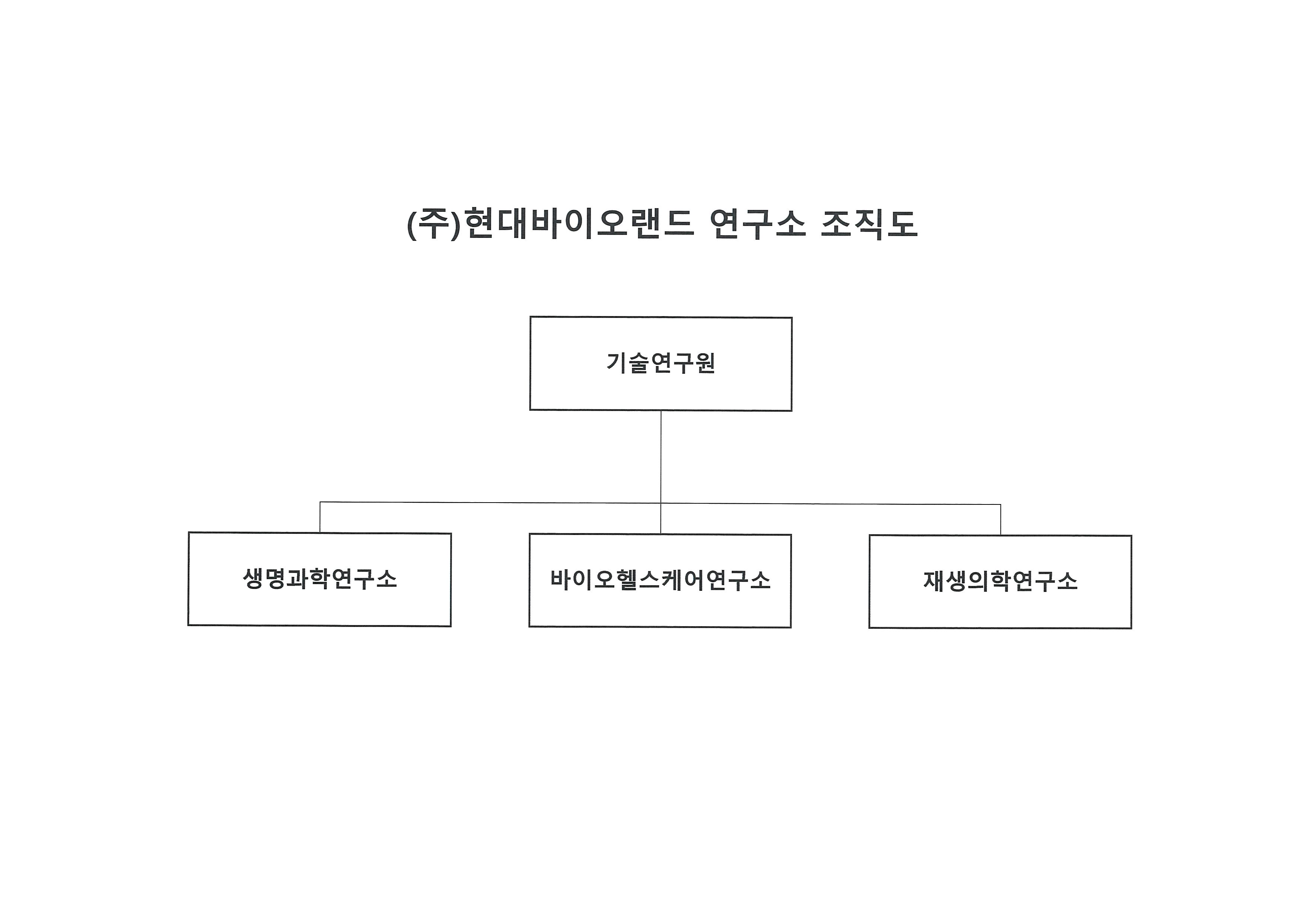

당사의 연구개발조직은 보고서 제출일 현재 기술연구원 산하의 생명과학연구소, 바이오헬스케어연구소, 재생의학연구소가 있습니다.

생명과학연구소는 다년간 축적된 데이터베이스를 기반으로 고객 맞춤형 제품 및 새로운 바이오소재 개발, 원료의약품 개발을 통해 최고 품질의 Health & Beauty 소재 개발을 위한 연구를 진행하고 있습니다.

바이오헬스케어연구소는 천연&미생물 소재 기반의 핵심 기술을 적용하여 건강증진과 고객의 요구를 충족할 수 있는 헬스케어 소재 연구를 진행하고 있습니다.

재생의학연구소는 바이오/헬스케어 및 조직재생 융복합 기술 개발 연구를 진행하고 있습니다.

<연구개발 조직 구성>

| 연구소 | 주요업무 |

| 생명과학연구소 | 천연물연구, 식물조직배양, 융합/바이오소재 연구, 효능평가 |

| 바이오헬스케어연구소 | 기능성천연물, 프로바이오틱스, 미생물대사체 연구 |

| 재생의학연구소 | 메디컬소재, Skin/Bone 연구, 세포치료제 |

|

|

연구소 조직도 |

(3) 연구개발 인력 현황

공시서류작성기준일 현재 당사는 박사급 6명, 석사급 48명 등 총 65명의 연구인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

<연구개발 인력 현황>

| 구분 | 박사 | 석사 | 기타 | 합계 |

| 생명공학연구소 | 1 | 19 | 9 | 29 |

| 바이오헬스케어연구소 | 3 | 13 | - | 16 |

| 재생의학연구소 | 2 | 16 | 2 | 20 |

| 합계 | 6 | 48 | 11 | 65 |

<핵심연구인력>

| 직위 | 성명 | 담당업무 | 주요 경력 | 주요 연구실적 |

| 연구원장 (상무) |

신송석 | 연구개발 총괄 |

서울대학교 화학과 박사 ('98) 아모레퍼시픽기술연구원 소재연구팀 팀장 ('11~'14) 아모레퍼시픽기술연구원 뷰티푸드연구소 소장 ('15~'16) 현대바이오랜드 생명과학연구소 소장 ('17~'20) 현대바이오랜드 기술연구원 원장 ('21~현재) |

[논문] 62편 저술 1. Efficacy of Polysaccharides extracted from Dendrobium candidum on skin hydration 2. In vivo SAR and in vivo studies for a novel class of COX-2 inhibitors, [특허] 65편이상 출원, 등록

|

| 연구소장 (부장) |

이승훈 |

바이오 |

건국대학교 공과대학 공학박사('18) 일동제약 중앙연구소 수석연구원(부장) ('01~'18) |

[논문] - Lactobacillus rhamnosus HDB1258 modulates gut microbiota-mediated - Gut microbiota-mediated immunomodulatory effects of Lactobacillus [학회발표] - 유산균 기반 신규 마이크로바이옴 화장품의 피부장벽개선효과(2022년,한국미용학회) - 화장품산업 차세대 성장동력’마이크로바이옴’기능성화장품 동향 |

| 연구소장 (부장) |

양은경 |

재생의학 연구총괄 |

동국대학교 생물화학공학 박사('98) 한국생명공학연구원 연구원('93~'95) |

[특허] - 세포 배양의 기질로서 양막을 이용한 세포 치료제로서의 제조 방법(10-0834731) - 이식용 진피대체물, 이의 제조방법 및 용도(10-0644078) - 2액형 지혈제 조성물 제조방법(10-2112539) |

(4) 연구개발비용(연결기준)

회사의 최근 3년간 연구개발 비용은 다음과 같습니다.

| (단위 : 천원 ) |

| 과 목 | 제29기 | 제28기 | 제27기 | 비고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 428,272 | 462,924 | 422,193 | - | |

| 인 건 비 | 4,025,365 | 3,858,664 | 4,614,089 | - | |

| 감 가 상 각 비 | - | - | - | - | |

| 위 탁 용 역 비 | 312,623 | 412,007 | 494,310 | - | |

| 기 타 | 2,587,558 | 3,706,240 | 3,494,124 | ||

| 연구개발비용 계 (정부보조금 차감 전) |

7,353,819 | 8,439,835 | 9,024,717 | - | |

| (정부보조금) | - | - | - | - | |

| 연구개발비용 계 (정부보조금 차감 후) |

7,353,819 | 8,439,835 | 9,024,717 | - | |

| 회계처리 | 판매비와 관리비 | 7,038,439 |

7,470,071 | 7,935,013 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | 315,379 | 969,764 | 1,089,704 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

7.2% | 8.5% | 8.8% | - | |

* 연구개발비 / 매출액 비율은 정부보조금 차감 후 연구개발비용 계를 기준으로 산정함.

(5) 연구개발 실적

가. 제약/바이오 분야 연구개발 실적

1) 연구개발현황 총괄

< 연구개발 진행 총괄표 >

| 구분 | 품목 |

적응증 |

연구 |

현재 진행단계 |

연구 종료일 |

비고 | |

|

단계(국가) |

승인일 |

||||||

| 바이오 신약 |

퓨어스템-에이디 주 |

아토피피부염 |

2011년 |

임상3상 (한국) |

2017년 |

- | 2021년 국내 두번째 3상 승인 완료, (주)강스템바이오텍 임상 진행중 |

| 카티스템 | 발목(거골) 연골손상 (적응증 확장) |

2019년 | 임상3상 (한국) | 2019년 | - | 메디포스트(주)로부터 임상 양수후 2023년 7월 임상결과 통계적 유의성 확인, 2023년 12월 허가권자인 메디포스트(주)가 식품의약품안전처에 품목허가 변경(적응증 추가) 신청 완료 |

|

2) 연구개발 상세내용

① 아토피 피부염 치료제(퓨어스템-에이디 주)

| 구분 |

- 바이오 신약 |

|

적응증 |

- 중등도 이상의 아토피피부염 |

|

작용기전 |

- 퓨어스템-에이디 주를 아토피환자에 투여시, TGF-b, PGE2 등 다양한 면역조절인자가 분비되어 비만세포의 활성화 및 탈과립을 억제 - 기타 Th2, Dendritic cell 등 다양한 염증세포의 반응을 조절함으로서 소양감 및 염증증상 개선 |

|

제품의특성 |

- 세계 최초의 아토피피부염 줄기세포치료제로서, 단일인자에 대한 차단이 아닌 질환유발 관련 면역세포 반응을 다각적으로 조절 - 부작용이 거의 없는 근본적인 치료제로서 역할을 할 수 있는 신개념의 치료제 |

|

진행경과 |

<(주)강스템바이오텍> - 2013년 퓨어스템-에이디 주 1/2a상 줄기세포 단회 투여 임상시험계획 식약처 승인 - 2015년 1/2a상 줄기세포 단회 투여 임상시험 종료 (2018년 장기추적관찰 종료) - 2017년 3상 줄기세포 단회 투여 임상시험계획(K0102) 식약처 승인 - 2019년 6월 3상 임상시험(K0102) 종료 - 2019년 7월 1/2a상(반복투여) 임상시험계획(K0104) 식약처 승인 - 2020년 10월 한국 식약처 추가 3상 임상시험(K0106) 승인 신청 - 2021년 1월 1/2a상(반복투여)첫 환자 등록 및 투여 실시 - 2021년 5월 한국 식약처 추가 3상 임상시험(K0106) 승인 - 2021년 6월 3상 임상시험(K0106) 개시, 환자 대상자 모집 - 2023년 8월 3상 임상시험(K0106) 대상자 모집 완료 <당사> - 2019년 4월 계약체결 후 선급기술료 50억원 지급 완료 |

|

향후계획 |

- (주)강스템바이오텍 임상 종료 및 품목허가 이후 독점판권 행사 및 기술이전 검토 |

|

경쟁제품 |

- Sanofi Genzyme사의 듀필루맙 등 |

|

관련논문등 |

- Human umbilical cord blood mesenchymal stem cell-derived PGE2 and TGF-β1 alleviate - Clinical Trial of Human Umbilical Cord Blood-Derived Stem Cells for the Treatment of Moderate |

|

시장규모 |

- 아토피피부염 치료제 글로벌 시장의 규모는47억130만 달러로 추정 |

|

기타사항 |

- |

② 카티스템

| 구분 | - 바이오신약 |

| 적응증 | - 퇴행성 또는 반복적 외상으로 인한 골관절염 |

| 작용기전 | - 연골재생 촉진 및 연골기질분해 억제, 항염증 작용 |

| 제품의 특성 | - 동종줄기세포치료제로 퇴행성관절염으로 손상된 연골재생 입증, "off-the -shelf" 형태로 공급가능 |

| 진행경과 | <메디포스트(주)> - 품목허가(2012년) 및 시판, 의약품 재심사 완료(2019년 4월) - 발목적응증 확대 임상 3상 승인(19년 12월) 및 양도 (20년 01월) - 첨단바이오의약품 재허가(2021년 8월) - 2023년 12월 적응증 추가 품목허가 변경 신청 (식약처) <당사> - 2020년 2월 국내 임상 3상 양수 완료 - 2021년 6월 최종 시험대상자 선정 및 투약 완료 - 2022년 6월 마지막 대상자 관찰 종료 - 2023년 7월 임상 3상 결과 발표(통계적 유의성 확인) |

| 향후계획 | - 임상 및 품목허가 이후 독점판권 행사 |

| 경쟁제품 | - |

| 관련논문 | - Regenerative Therapy, 2020;14:32-39. - Stem Cells Translational Medicine, 2017 Feb;6(2):613-621. - Stem Cells, 2015 Nov;33(11):3291-303. - Stem Cells, 2013;31:2136-2148 |

| 시장규모 | - 세계 주요 7개국 (미국, 프랑스, 독일, 이탈리아, 스페인, 영국, 일본) 2024년 기준 약 105억 달러 (약 12조원) |

| 기타 | - 5년 이상 장기 안전성 및 유효성 결과 확보 |

3) 연구개발 완료 실적

- 해당사항 없음.

4) 연구개발활동 및 판매 중단 현황

- 해당사항 없음.

나. 정부과제

| 구 분 | 2024년 | 2023년 | 2022년 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 연구과제 | - | - | - | - | -(도라지) 기능성 원료 지표 확보 및 원료 표준화를 위한 기준규격 설정 연구 |

| 연구기관 | - | - | - | - | -현대바이오랜드/농진청/가천대학교 |

| 연구결과 및 기대효과 |

- | - | - | - | -홍도라지를 이용한 면역력 개선 기능성 건강기능식품 원료 개발 |

| 상품화된 경우내용 |

- | - | - | - | - |

* 당사가 수행하고 있는 연구개발 과제 중 국책과제에 해당하는 사항만 기재함.

7. 기타 참고사항

1. 사업부문별 현황

(1) 화장품 소재 산업

대한민국 화장품 산업은 1900년대부터 시작하여 100년이 넘는 긴역사를 가지고 있습니다. 반면 국내 화장품소재 산업의 경우 전방 산업과는 달리 그 역사가 상대적으로 짧습니다. 당사는 수입에만 의존해 오던 고부가가치 천연활성 소재의 국산화를 목적으로 1995년 설립되었습니다. 창립 이후 천연화장품 소재 시장을 선도하는 Leading Company로서 끊임없는 연구개발을 통해 눈부신 성과를 창출해 왔으며 명실상부 국내 최대 천연물 소재 기업으로서 자리매김하였습니다.

[시장점유율]

【국내 화장품 원료 시장 점유율】 ( 단위 : 억원)

| 구분 |

2021년

|

2020년

|

2019년

|

2018년

|

2017년

|

|

|

1 |

화장품 전체시장(주1)

|

76,370 |

76,045 |

100,881 |

100,100 |

92,292 |

|

2 |

화장품원료 전체시장(주2) |

6,110 |

6,084 |

8,070 |

8,008 |

7,383 |

|

3 |

천연화장품 원료시장(주3) |

1,222 |

1,217 |

1,614 |

1,602 |

1,477 |

|

4 |

화장품원료 전체시장 중 |

9% |

7% |

8% |

7% |

8% |

|

천연화장품 원료시장 중 |

47% |

37% |

38% |

37% |

39% |

|

(주1) 한국보건산업진흥원, 보건산업통계, 국내 화장품 시장 규모(통계지표).

(주2) 화장품원료 전체시장의 비중은 화장품 전체 시장 대비 평균 8%로 당사 추정 자료임.

(주3) 천연화장품 원료시장의 비중은 화장품원료 전체시장에서 계면활성제, 오일, 알콜료 등의 비중을

제외한 20%로 당사 추정 자료임.

(주4) 화장품원료 전체시장중 당사 화장품 사업 매출액을 감안하여 적용한 당사 추정 자료임.

(주5) 천연화장품 원료시장 중 당사 화장품 사업 매출액을 감안하여 적용한 당사 추정 자료임.

[시장의 특성]

소재산업의 특성상 판매대상이 일반개인소비자가 아닌 최종제품 제조회사와의

B2B 거래가 일반적으로 판매경로, 판매방법이 단순합니다.

[천연활성 소재 시장 확대]

최근 전 세계적으로 동물성 원료 사용과 화학물질에 대한 환경오염 등의 불안 요소들로 인해 각종 규제들이 강화되고 있고 맞춤형 화장품 도입으로 당사의 원천 기술 활용 및 다양한 효능 소재로 당사의 주력제품인 천연 소재시장이 더욱 확대될 것으로 전망됩니다.

(1) 건강기능식품 산업

건강기능식품이란 "인체에 유용한 기능성을 가진 원료나 성분을 사용하여 제조ㆍ가공한 식품"으로 정의되며, 기능성이라 함은 "인체의 구조 및 기능에 대하여 영양소를 조절하거나 생리학적 작용 등과 같은 보건용도에 유용한 효과를 얻는 것" (건강기능식품에 관한 법률)을 말합니다.

최근 전세계적으로 인구 고령화가 진행되고 '건강한 노화'와 '삶의 질(Quality of Life)' 에 대한 관심이 높아지면서 국내ㆍ외 건강기능식품 시장은 급속도로 성장하고 있습니다. 건강기능식품산업은 질병예방을 통한 국민 의료비 절감과 건강증진으로 삶의 질 향상에 기여하는 고부가가치 미래핵심 동력산업이며 세계 보건산업정책의 새로운 패러다임은 질병의 치료에서 질병예방으로, 일반식품의 개발은 고부가가치 기능성식품으로 바뀌어가고 있습니다.

당사는 반세기의 발효 및 효소 생산기술을 기반으로 미생물에 의한 바이오폴리머 소재, 발효 및 효소 소재 개발과 추출ㆍ정제 기술을 활용한 천연물 유래 기능성 식품소재 개발 등의 사업화를 진행하고 있습니다.

또한 난용성의 천연추출물인 대두이소플라본, 홍경천추출물, 밀크씨슬추출물, 은행잎추출물 등을 자사 특화 기술로 수용화하여 생체흡수율과 효능을 증대시킴과 동시에 풍미를 개선하여, 음료, 젤리 제형 등 다양한 제형에 적용할 수 있는 제품 개발을 완료하여 판매하고 있습니다.

최근 건강기능식품 이외에도 효소식품의 소비자 수요 증가와 시장의 성장으로 15

곡발효효소분말, 15베리발효효소분말, 365과채발효효소분말, 리얼카무트100발효효소 등 다양한 천연 원재료를 적용한 효소식품 소재를 개발하여 시장을 선도하고 있습니다.

[건강기능식품 시장현황] (단위 : 억원)

|

구분 |

2017년 |

2018년 |

2019년 |

2020년 |

2021년 |

2022년 |

|

|

국내 판매 실적 |

22,374 |

25,221 |

29,508 |

33,254 |

40,321 |

41,695 |

|

|

내수 |

21,297 |

23,962 |

28,081 |

30,990 |

38,015 |

38,914 |

|

|

수출 |

1,077 |

1,259 |

1,427 |

2,264 |

2,306 |

2,781 |

|

|

수입 |

5,744 |

6,727 |

9,176 |

10,763 |

12,568 |

15,010 |

|

|

국내시장규모 |

27,041 |

30,689 |

37,257 |

41,753 |

50,583 |

53,924 |

|

|

전년대비 성장률(%) |

3.8 |

13.5 |

21.4 |

12.1 |

21.1 |

6.6 |

|

(출처) 식품의약품안전처 "2022 식품 등의 생산실적"

[효소식품 시장현황] (

단위 : 억원)

|

구분 |

2018년 |

2019년 |

2020년 |

2021년 |

2022년 |

|

국내 판매 실적 |

168 |

195 |

276 |

542 |

570 |

|

전년대비 성장률(%) |

40.4 |

16.3 |

41.5 |

96.6 |

5.2 |

(출처) 식품의약품안전처 "2022 식품 등의 생산실적"

(3) 바이오 의료소재 산업

재생의료는 인체의 세포와 조직, 장기를 구조적, 기능적으로 복원하는 기술분야이며 다양한 약물, 소재 및 의료기기 등을 이용하여 손상된 인체 부위의 재생을 촉진하는 기술까지 포괄하는 개념입니다. 조직재생 바이오 의료소재 산업은 바이오 의약/의료기기 산업의 한 부분으로, 바이오소재, 융합 바이오 기술의 영역에서 환자의 치료 및 건강증진을 위한 보건의료 산업에 속합니다.

당사에서 연구개발 생산하는 제품들은 각종 사고, 질병, 노화로 인해 손상된 피부조직의 재생치료와 치과, 정형/신경외과 영역에서 손상된 연조직이나 뼈의 재생을 돕기 위한 의료기기입니다. 전 세계 재생의료 시장은 만성 질환 및 유전 질환의 유병률 증가, 재생의료 연구에 대한 정부 투자 확대 및 전 세계적으로 재생의료 기업의 수가 증가함에 따라 성장하고 있습니다.

첨단재생바이오 산업 전망은 전체 치료제시장이 '17년 230억 달러에서 '26년 2,140억 달러로 약 9배 이상(연평균 22.7%), 국내시장은 26년 3.2억 달러로 '16년 대비 6배 이상 성장이 예상됩니다.

(출처) 첨단재생의료/첨단바이오의약품기본계획보고서(2021.01) 6페이지.

Roots Analysis 제조시장보고서인용자료임

2. 사업부문별 재무정보

| (단위 : 천원) |

| 사업부문 | 주요제품 | 당기 연결매출액 (비율) |

|---|---|---|

| 화장품 | 마치현추출물, 히알루론산 등 | 53,779,102 (52.9%) |

| 건강기능성 식품 |

홍삼농축액분말, 글루칸류, 개별인정형 소재 등 | 24,540,630 (24.1%) |

| 의약품원료 | 애엽연조엑스 등 | 5,039,954 (5.0%) |

| 의료기기 | 상처드레싱, 콜라겐 등 | 18,331,137 (18.0%) |

| 합 계 | 101,690,824 (100.0%) |

|

가. 부문별 정보

| (단위 : 천원) |

| 구 분 | 당기 | 전기 | ||||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 총 자산 | 총 부채 | 매출액 | 영업이익 | 총 자산 | 총 부채 | |

| 화장품·의약품 원료 제조 | 96,697,001 | 13,762,667 | 167,600,275 | 32,664,094 | 92,417,109 | 16,063,656 | 162,528,667 | 23,443,717 |

| 중국 화장품 원료 제조 |

5,564,792 | (6,534,690) | 13,425,576 | 31,455,862 | 8,165,240 | (6,787,250) | 17,389,242 | 29,097,918 |

| 연결조정 | (570,969) | (143,121) | 3,043,079 | (16,035,022) | (1,428,824) | (221,697) | (3,820,583) | (5,730,930) |

| 합 계 | 101,690,824 | 7,084,856 | 184,068,930 | 48,084,934 | 99,153,525 | 9,054,709 | 176,097,326 | 46,810,705 |

나. 지역에 대한 정보

| (단위 : 천원) |

| 구 분 | 당기 | 전기 |

|---|---|---|

| 국내 매출 | 73,199,796 | 66,103,920 |

| 해외 매출 | 28,491,028 | 33,049,605 |

| - 중국 | 16,429,337 | 19,681,385 |

| - 일본 | 2,914,074 | 3,224,235 |

| - 기타 | 9,147,617 | 10,143,985 |

| 합 계 | 101,690,824 | 99,153,525 |

III. 재무에 관한 사항

1. 요약재무정보

1. 요약 연결재무정보(K-IFRS 적용)

(단위 : 천원)

| 구 분 | 제29기 (2023년12월말) |

제28기 (2022년12월말) |

제27기 (2021년12월말) |

|---|---|---|---|

| [비유동자산] | 104,288,199 | 104,881,195 | 108,770,623 |

| ㆍ유형자산 | 75,841,835 | 77,834,488 | 81,510,716 |

| ㆍ무형자산 | 12,236,425 | 11,996,914 | 11,308,642 |

| ㆍ사용권자산 | 2,705,166 | 2,318,725 | 2,376,430 |

| ㆍ관계기업투자 | - | - | - |

| ㆍ보증금 | 5,435,223 | 5,761,795 | 6,417,009 |

| ㆍ기타금융자산 | 824,102 | 411,684 | 702,793 |

| ㆍ확정급여자산 | 57,262 | 191,254 | 368,908 |

| ㆍ이연법인세자산 | 7,188,187 | 6,366,336 | 6,075,726 |

| ㆍ장기대여금 | - | - | 10,400 |

| [유동자산] | 79,780,730 | 71,216,131 | 63,973,521 |

| ㆍ매각예정자산 | - | - | 2,764,229 |

| ㆍ재고자산 | 41,932,281 | 34,325,819 | 30,131,464 |

| ㆍ기타유동금융자산 | 9,472,937 | 15,920,874 | - |

| ㆍ기타유동자산 | 1,568,380 | 1,178,031 | 2,108,606 |

| ㆍ매출채권 및 기타채권 | 13,204,240 | 12,144,119 | 14,227,127 |

| ㆍ현금 및 현금성자산 | 13,602,892 | 7,647,287 | 14,742,096 |

| 자산총계 | 184,068,930 | 176,097,326 | 172,744,144 |

| [지배기업 소유주지분] | 135,983,996 | 129,286,621 | 125,349,806 |

| ㆍ자본금 | 7,500,000 | 7,500,000 | 7,500,000 |

| ㆍ자본잉여금 | 19,639,150 | 19,639,150 | 19,639,150 |

| ㆍ기타포괄손익누계 | 1,278,794 |

1,500,901 | 1,232,955 |

| ㆍ이익잉여금 | 107,566,051 |

100,646,570 | 96,977,700 |

| [비지배지분] | - | - | - |

| 자본총계 | 135,983,996 | 129,286,621 | 125,349,806 |

| [비유동부채] | 1,101,229 | 666,794 | 673,466 |

| ㆍ장기종업원급여부채 | 727,427 |

460,758 | 455,843 |

| ㆍ비유동금융리스부채 | 373,802 | 206,035 | 217,623 |

| [유동부채] | 46,983,704 | 46,143,911 | 46,720,873 |

| ㆍ단기차입금 | 26,243,320 | 29,180,000 | 21,359,209 |

| ㆍ유동성장기부채 | 6,000,000 | 6,000,000 | 11,574,641 |

| ㆍ매입채무 및 기타채무 | 12,333,355 | 7,478,565 | 10,463,240 |

| ㆍ당기법인세부채 | 1,448,451 | 1,528,801 | - |

| ㆍ기타유동부채 | 554,909 | 1,793,504 | 3,163,133 |

| ㆍ유동성리스부채 | 403,669 | 163,042 | 160,650 |

| 부채총계 | 48,084,934 | 46,810,705 | 47,394,339 |

| 부채및자본총계 | 184,068,930 | 176,097,326 | 172,744,144 |

| 과 목 | (2023.01.01 ~ 2023.12.31) |

(2022.01.01 ~ 2022.12.31) |

(2021.01.01 ~ 2021.12.31) |

| 매출액 | 101,690,824 | 99,153,525 | 102,801,832 |

| 영업이익 | 7,084,856 | 9,054,709 | 10,656,918 |

| 법인세차감전순이익 | 9,992,335 | 6,844,226 | (15,164,998) |

| 당기순이익 | 8,056,171 | 4,764,327 | (11,686,160) |

| 지배기업 소유주지분 | 8,056,171 |

4,764,327 | (11,686,160) |

| 비지배지분 | - | - | - |

| 총포괄손익 | 7,747,375 | 4,986,815 | (10,378,741) |

| 지배기업 소유주지분 | 7,747,375 |

4,986,815 | (10,378,741) |

| 비지배지분 | - | - | - |

| 기본주당순이익(원) | 537 | 318 | (779) |

| 희석주당순이익(원) | 537 | 318 | (779) |

| 연결에 포함된 회사수 | 2 | 2 | 2 |

| [( )는 부(-)의 수치임] | |||

※ 당사의 제29기, 제28기, 제27기 재무제표는 회계감사인으로부터 감사받은 재무정보이고,

한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

2. 요약 재무정보(K-IFRS적용)

(단위 : 천원)

| 구 분 | 제29기 (2023년12월말) |

제28기 (2022년12월말) |

제27기 (2021년12월말) |

|---|---|---|---|

| [비유동자산] | 89,911,926 | 93,592,595 | 96,087,000 |

| ㆍ유형자산 | 66,666,838 | 66,927,986 | 68,705,442 |

| ㆍ무형자산 | 12,031,925 | 11,996,914 | 11,308,642 |

| ㆍ사용권자산 | 962,350 | 529,330 | 497,619 |

| ㆍ종속기업투자 | 504,187 | 504,187 | 504,187 |

| ㆍ관계기업투자 | - | - | - |

| ㆍ보증금 | 5,435,223 | 5,761,795 | 6,417,009 |

| ㆍ기타금융자산 | 824,102 | 411,684 | 702,793 |

| ㆍ확정급여자산 | 57,262 | 191,254 | 368,908 |

| ㆍ이연법인세자산 | 3,430,039 | 3,974,466 | 5,438,100 |

| ㆍ장기대여금 | - | 3,294,980 | 2,144,300 |

| [유동자산] | 77,688,349 | 68,936,072 | 55,664,706 |

| ㆍ매각예정자산 | - | - | 2,764,229 |

| ㆍ재고자산 | 41,217,142 | 31,787,204 | 26,457,464 |

| ㆍ기타유동자산 | 1,413,547 | 903,065 | 1,234,163 |

| ㆍ기타금융자산 | 9,472,937 | 15,920,874 | - |

| ㆍ매출채권 및 기타채권 | 12,304,767 | 14,052,711 | 13,828,782 |

| ㆍ현금 및 현금성자산 | 13,279,956 | 6,272,217 | 11,380,068 |

| 자산총계 | 167,600,275 | 162,528,667 | 151,751,706 |

| ㆍ자본금 | 7,500,000 | 7,500,000 | 7,500,000 |

| ㆍ자본잉여금 | 19,639,150 | 19,639,150 | 19,639,150 |

| ㆍ기타포괄손익누계 | (162,455) | 5,067 | 5,693 |

| ㆍ이익잉여금 | 107,959,486 | 111,940,733 | 101,385,009 |

| 자본총계 | 134,936,181 | 139,084,951 | 128,529,853 |

| [비유동부채] | 1,101,229 | 666,794 | 673,466 |

| ㆍ장기종업원급여부채 | 727,427 | 460,758 | 455,843 |

| ㆍ비유동금융리스부채 | 373,802 | 206,035 | 217,623 |

| [유동부채] | 31,562,864 | 22,776,923 | 22,548,387 |

| ㆍ단기차입금 | 4,000,000 | 6,500,000 | 4,000,000 |

| ㆍ유동성장기부채 | 6,000,000 | 6,000,000 | 6,000,000 |

| ㆍ매입채무 및 기타채무 | 12,032,864 | 7,081,504 | 9,532,456 |

| ㆍ금융보증부채 | 7,178,947 | 18,635 | 19,988 |

| ㆍ당기법인세부채 | 1,448,451 | 1,528,801 | - |

| ㆍ기타유동부채 | 498,933 | 1,484,942 | 2,835,293 |

| ㆍ유동성리스부채 | 403,669 | 163,042 | 160,650 |

| 부채총계 | 32,664,094 | 23,443,717 | 23,221,853 |

| 부채및자본총계 | 167,600,275 | 162,528,667 | 151,751,706 |

| 종속기업/관계기업 투자주식의 평가방법 |

원가법/지분법 | 원가법/지분법 | 원가법/지분법 |

| 과 목 | (2023.01.01 ~ 2023.12.31) |

(2022.01.01 ~ 2022.12.31) |

(2021.01.01 ~ 2021.12.31) |

| 매출액 | 96,697,001 | 92,417,109 | 94,950,603 |

| 영업이익 | 13,762,667 | 16,063,656 | 15,182,546 |

| 법인세차감전순이익 | 157,828 | 15,572,167 | (8,810,828) |

| 당기순이익 | (2,844,557) | 11,678,803 | (6,423,465) |

| 총포괄손익 | (3,098,769) | 11,605,098 | (6,332,000) |

| 기본주당순이익(원) | (190) | 779 | (428) |

| 희석주당순이익(원) | (190) | 779 | (428) |

| [( )는 부(-)의 수치임] | |||

※ 당사의 제29기, 제28기, 제27기 재무제표는 회계감사인으로부터 감사받은 재무정보이고,

한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 29 기 2023.12.31 현재 |

|

제 28 기 2022.12.31 현재 |

|

제 27 기 2021.12.31 현재 |

|

(단위 : 원) |

|

제 29 기 |

제 28 기 |

제 27 기 |

|

|---|---|---|---|

|

자산 |

|||

|

비유동자산 |

104,288,199,314 |

104,881,195,154 |

108,770,623,105 |

|

유형자산 |

75,841,835,246 |

77,834,488,444 |

81,510,715,655 |

|

영업권 이외의 무형자산 |

12,236,424,623 |

11,996,913,954 |

11,308,641,518 |

|

장기보증금자산 |

5,435,222,918 |

5,761,794,542 |

6,417,009,141 |

|

기타비유동금융자산 |

824,101,687 |

411,684,208 |

702,793,059 |

|

장기대여금 |

10,400,000 |

||

|

사용권자산 |

2,705,165,784 |

2,318,724,529 |

2,376,429,659 |

|

이연법인세자산 |

7,188,186,598 |

6,366,335,730 |

6,075,726,241 |

|

퇴직급여운용자산/퇴직연금운용자산 |

57,262,458 |

191,253,747 |

368,907,832 |

|

유동자산 |

79,780,730,237 |

71,216,130,569 |

63,973,521,393 |

|

매각예정 또는 소유주에 대한 분배예정으로 분류된 비유동자산이나 처분자산집단 |

2,764,229,133 |

||

|

유동재고자산 |

41,932,281,443 |

34,325,819,131 |

30,131,463,791 |

|

기타유동금융자산 |

9,472,937,000 |

15,920,874,437 |

|

|

기타유동자산 |

1,568,380,058 |

1,178,030,952 |

2,108,605,668 |

|

매출채권 및 기타유동채권 |

13,204,240,232 |

12,144,118,881 |

14,227,126,543 |

|

현금및현금성자산 |

13,602,891,504 |

7,647,287,168 |

14,742,096,258 |

|

자산총계 |

184,068,929,551 |

176,097,325,723 |

172,744,144,498 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

135,983,995,947 |

129,286,620,562 |

125,349,805,747 |

|

자본금 |

7,500,000,000 |

7,500,000,000 |

7,500,000,000 |

|

자본잉여금 |

19,639,150,324 |

19,639,150,324 |

19,639,150,324 |

|

기타포괄손익누계액 |

1,278,794,498 |

1,500,900,734 |

1,232,954,984 |

|

이익잉여금(결손금) |

107,566,051,125 |

100,646,569,504 |

96,977,700,439 |

|

자본총계 |

135,983,995,947 |

129,286,620,562 |

125,349,805,747 |

|

부채 |

|||

|

비유동부채 |

1,101,229,153 |

666,793,815 |

673,465,928 |

|

비유동금융리스부채 |

373,801,798 |

206,035,474 |

217,622,732 |

|

비유동종업원급여충당부채 |

727,427,355 |

460,758,341 |

455,843,196 |

|

유동부채 |

46,983,704,451 |

46,143,911,346 |

46,720,872,823 |

|

유동 차입금 |

26,243,320,000 |

29,180,000,000 |

21,359,209,479 |

|

비유동차입금의 유동성 대체 부분 |

6,000,000,000 |

6,000,000,000 |

11,574,640,712 |

|

유동성금융리스부채 |

403,668,807 |

163,041,993 |

160,649,534 |

|

매입채무 및 기타유동채무 |

12,333,354,895 |

7,478,565,127 |

10,463,240,275 |

|

당기법인세부채 |

1,448,451,416 |

1,528,800,637 |

|

|

기타 유동부채 |

554,909,333 |

1,793,503,589 |

3,163,132,823 |

|

부채총계 |

48,084,933,604 |

46,810,705,161 |

47,394,338,751 |

|

자본과부채총계 |

184,068,929,551 |

176,097,325,723 |

172,744,144,498 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 29 기 2023.01.01 부터 2023.12.31 까지 |

|

제 28 기 2022.01.01 부터 2022.12.31 까지 |

|

제 27 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

제 29 기 |

제 28 기 |

제 27 기 |

|

|---|---|---|---|

|

수익(매출액) |

101,690,823,732 |

99,153,525,127 |

102,801,832,230 |

|

매출원가 |

64,964,858,158 |

63,503,600,426 |

65,510,861,369 |

|

매출총이익 |

36,725,965,574 |

35,649,924,701 |

37,290,970,861 |

|

판매비와관리비 |

29,641,109,087 |

26,595,215,798 |

26,634,053,112 |

|

영업이익(손실) |

7,084,856,487 |

9,054,708,903 |

10,656,917,749 |

|

금융수익 |

1,807,447,799 |

2,260,932,227 |

871,373,468 |

|

기타이익 |

3,937,462,546 |

333,203,171 |

198,353,368 |

|

금융원가 |

2,702,874,291 |

2,967,126,149 |

1,736,109,644 |

|

기타손실 |

134,558,020 |

1,837,491,824 |

25,155,533,440 |

|

법인세비용차감전순이익(손실) |

9,992,334,521 |

6,844,226,328 |

(15,164,998,499) |

|

법인세비용(수익) |

1,936,163,220 |

2,079,899,810 |

(3,478,838,083) |

|

당기순이익(손실) |

8,056,171,301 |

4,764,326,518 |

(11,686,160,416) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

8,056,171,301 |

4,764,326,518 |

(11,686,160,416) |

|

기타포괄손익 |

(308,795,916) |

222,488,297 |

1,307,419,158 |

|

총포괄손익 |

7,747,375,385 |

4,986,814,815 |

(10,378,741,258) |

|

총 포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

7,747,375,385 |

4,986,814,815 |

(10,378,741,258) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

537 |

318 |

(779) |

|

희석주당이익(손실) (단위 : 원) |

537 |

318 |

(779) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 29 기 2023.01.01 부터 2023.12.31 까지 |

|

제 28 기 2022.01.01 부터 2022.12.31 까지 |

|

제 27 기 2021.01.01 부터 2021.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2021.01.01 (기초자본) |

7,500,000,000 |

19,639,150,324 |

20,651,451 |

110,068,745,230 |

137,228,547,005 |

137,228,547,005 |

|

|

당기순이익(손실) |

(11,686,160,416) |

(11,686,160,416) |

(11,686,160,416) |

||||

|

기타포괄손익 |

1,212,303,533 |

95,115,625 |

1,307,419,158 |

1,307,419,158 |

|||

|

소유주에 대한 배분으로 인식된 배당금 |

(1,500,000,000) |

(1,500,000,000) |

(1,500,000,000) |

||||

|

2021.12.31 (기말자본) |

7,500,000,000 |

19,639,150,324 |

1,232,954,984 |

96,977,700,439 |

125,349,805,747 |

125,349,805,747 |

|

|

2022.01.01 (기초자본) |

7,500,000,000 |

19,639,150,324 |

1,232,954,984 |

96,977,700,439 |

125,349,805,747 |

125,349,805,747 |

|

|

당기순이익(손실) |

4,764,326,518 |

4,764,326,518 |

4,764,326,518 |

||||

|

기타포괄손익 |

267,945,750 |

(45,457,453) |

222,488,297 |

222,488,297 |

|||

|

소유주에 대한 배분으로 인식된 배당금 |

(1,050,000,000) |

(1,050,000,000) |

(1,050,000,000) |

||||

|

2022.12.31 (기말자본) |

7,500,000,000 |

19,639,150,324 |

1,500,900,734 |

100,646,569,504 |

129,286,620,562 |

129,286,620,562 |

|

|

2023.01.01 (기초자본) |

7,500,000,000 |

19,639,150,324 |

1,500,900,734 |

100,646,569,504 |

129,286,620,562 |

129,286,620,562 |

|

|

당기순이익(손실) |

8,056,171,301 |

8,056,171,301 |

8,056,171,301 |

||||

|

기타포괄손익 |

(222,106,236) |

(86,689,680) |

(308,795,916) |

(308,795,916) |

|||

|

소유주에 대한 배분으로 인식된 배당금 |

(1,050,000,000) |

(1,050,000,000) |

(1,050,000,000) |

||||

|

2023.12.31 (기말자본) |

7,500,000,000 |